|

|

대표이사등의확인서명_20250801 |

증 권 신 고 서

| ( 지 분 증 권 ) |

| 금융위원회 귀중 | 2025년 08월 01일 |

| 회 사 명 : |

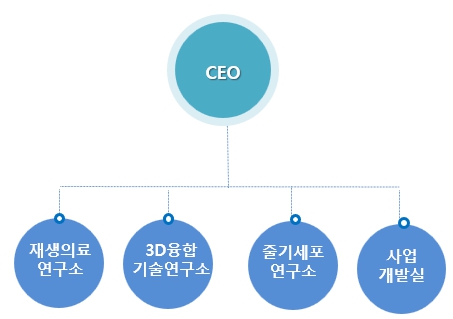

주식회사 티앤알바이오팹 |

| 대 표 이 사 : |

윤 원 수 |

| 본 점 소 재 지 : |

경기도 시흥시 마유로 96 |

| (전 화) 031-431-3344 | |

| (홈페이지) http://www.tnrbiofab.com | |

| 작 성 책 임 자 : | (직 책) 상무이사 (성 명) 김영필 |

| (전 화) 031-431-3344 | |

| 모집 또는 매출 증권의 종류 및 수 : | 기명식 보통주 15,904,582주 | |

| 모집 또는 매출총액 : | 40,000,023,730 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : (주)티앤알바이오팹 → 경기도 시흥시 마유로 96 한국투자증권(주) →서울시 영등포구 의사당대로88 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명_20250801 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 |

가. 국내외 거시경기 침체 및 불확실성이 미치는 위험 라. 브랜드 인지도 및 평판 관련 위험

마. 재생의학 사업관련 지속적인 투자부담 위험 당사가 주력사업으로 영위하고 있는 재생의학 사업은 시장 성장 초기단계로 적용 분야를 확대하며 높은 성장세가 예상됩니다. 2023년 6월 제출된 제4차 생명공학육성 기본계획('23~'32)(안)에 따르면 현황 진단으로 바이오경제의 지속가능한 성장을 위해서는 핵심기술의 고도화와 첨단 기술(딥테크) 기반 창업 활성화가 필요하다고 진단하고 있습니다. 딥테크란 해당 기술이 있기 전에는 상상할 수 없을 만큼 미래에 엄청난 영향령을 가졌으나, 아직 초기단계에 해당하여 시장성이 약한 기술을 의미하며 그 예로는 유전자 분석 및 편집 기술, 세포치료제 등이 있습니다. 바. 의료기기 매출구조 관련 위험

다만, 상기에서 언급한 바와 같이 당사가 판매하는 제품에 대한 유통 계약이 체결되었다 하더라도 즉시 매출이 발생하지 않을 수 있으며, 우수한 영업 네트워크를 보유한 유통업체와의 계약 체결만으로 매출이 확정적으로 발생하는 것도 아닙니다. 또한, 계약상 최소주문수량(MOQ)이 명시되어 있더라도 실제로는 이를 이행하지 않는 경우가 발생하고 있습니다. 아울러, 병원의 치료재료 승인 절차를 통과하지 못하거나 경쟁 제품 대비 시장 내 경쟁력을 확보하지 못하는 등의 사유로 제품 판매에 실패할 경우 수익성, 재무구조 등에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 사. 생산시설 관련 위험

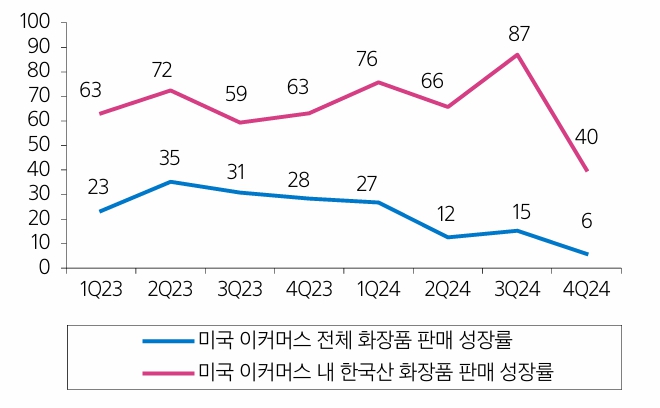

차. 화장품 산업 경쟁심화에 따른 위험 당사의 화장품 사업은 독과점이 거의 없는 완전시장에 가까우며 초기 설비 투자 비용이 크지 않고 관련 규제도 적은 편이라 진입장벽이 높지 않은 사업입니다. 또한, 최근 한류붐 및 K-Beauty 확대 등으로 화장품산업은 높은 성장률과 시장 확대로 신규 사업체가 증가하고 있는 추세입니다. 2025년 5월 식품의약처에서 발표한 '2024년 화장품 생산 및 수출 주요현황' 자료에 따르면, 화장품 제조업체 수는 2020년 4,071개에서 2024년 4,439개로 증가하였으며, 책임판매업체 수는 19,769개에서 2024년 27,932개로 크게 증가하였습니다.

이렇게 글로벌 화장품 시장은 지속적으로 성장할 것으로 예상되며 K-Beauty 또한 미국과 유럽을 중심으로 성장세를 이어갈 것으로 전망됩니다. 그러나 산업의 지속적인 성장 전망에도 추후 인플레이션 압력 등으로 인한 글로벌 소비 부진이 이어질 경우 산업 전반의 침체가 야기될 가능성이 있습니다. 또한 현재 한국 화장품 기업의 수출실적 증가 추이에도 불구하고 추후 K-Beauty 트렌드의 둔화 우려는 존재하는 상황입니다. 화장품 산업의 성장이 정체되어 성장정도가 신규 경쟁기업의 증가에 미치지 못할 경우 이는 경쟁 심화로 인하여 제품 판매가격 하락, 마케팅 비용 과다지출 등의 가능성이 존재합니다. 또한 경쟁이 심화되는 시장에서 차별화된 경쟁력을 확보하지 못한다면, 당사의 시장점유율이 하락하여 당사의 영업실적 및 재무구조 악화로 이어질 수 있습니다. |

| 회사위험 |

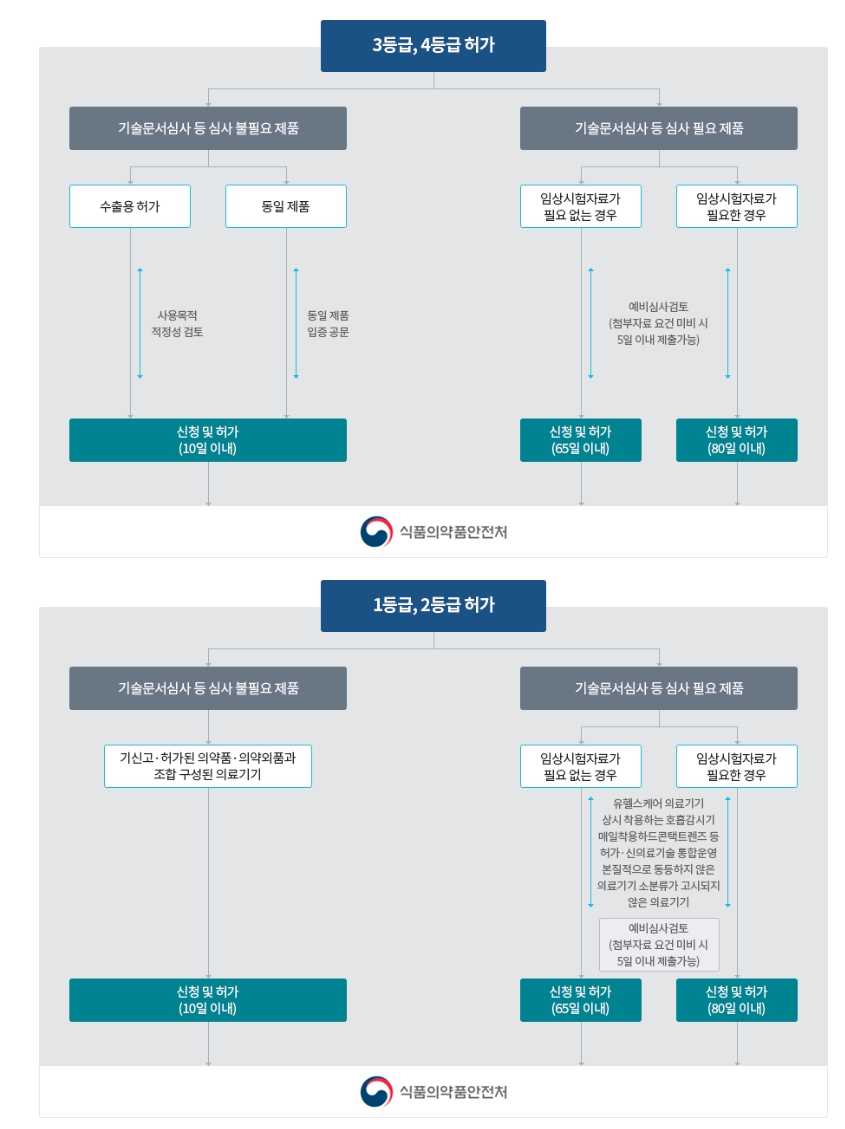

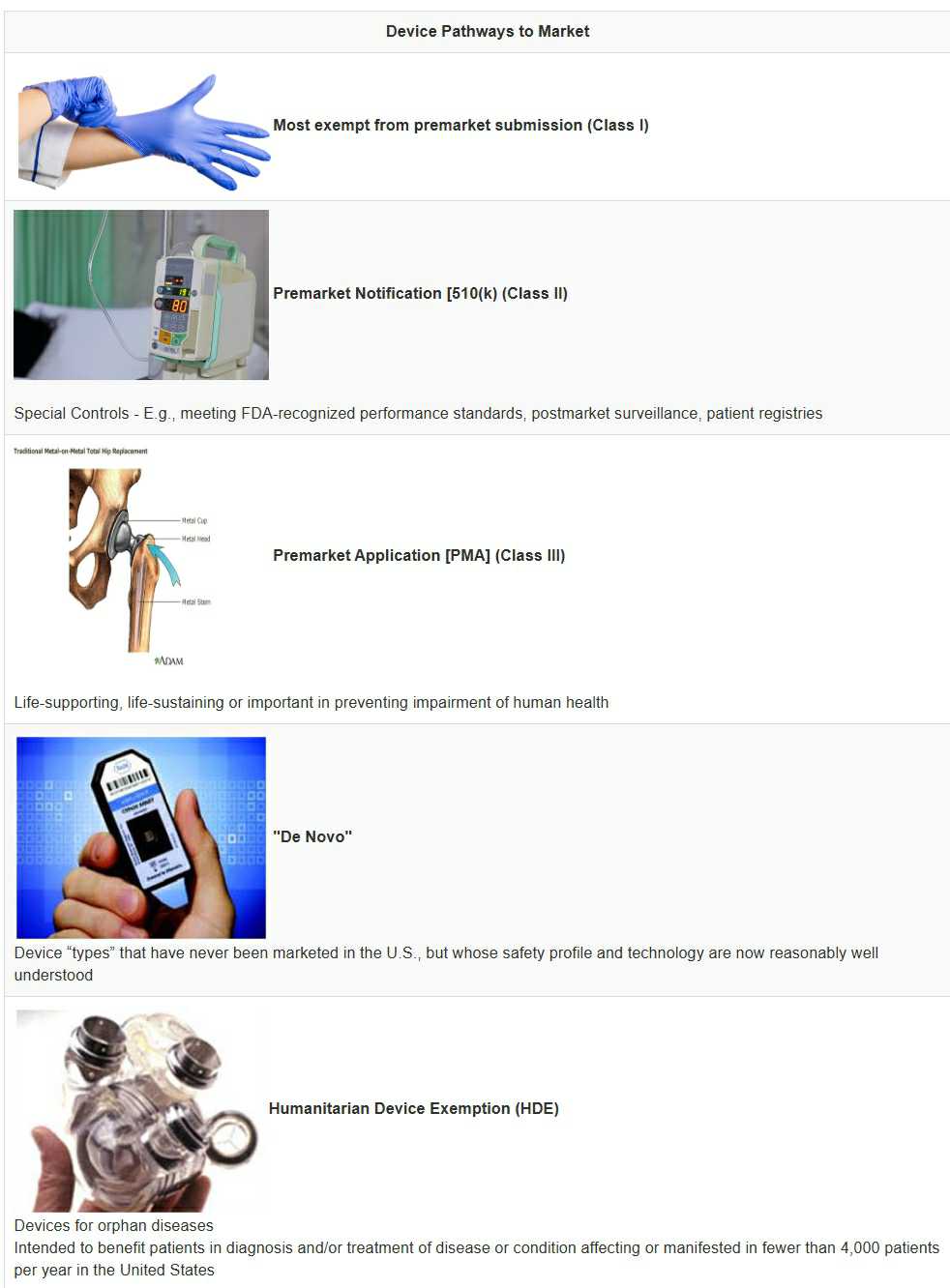

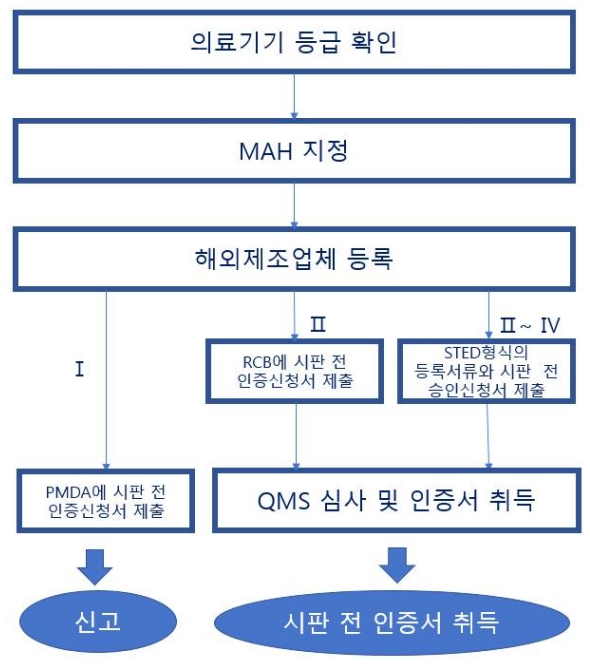

가. 성장성 및 수익성 감소에 따른 위험 당사는 2022년부터 2024년까지 주력사업부문인 생분해성 인공지지체 및 바이오써지컬솔루션을 바탕으로 연평균 약 50억원 수준으로 유사한 매출을 기록하고 있으나, 인건비성 항목 및 연구개발비 등 판관비로 인하여 지속적인 영업손실 및 당기순손실을 기록하고 있습니다. 다만 2024년 12월 31일을 자회사 블리스팩의 간주취득일로 하여 연결재무제표를 작성하고 있어, 2025년 1분기 손익계산서에는 자회사 블리스팩의 손익이 포함되어 있습니다. 매출원가와 판관비를 합산한 당사의 영업비용은 2022년부터 2024년까지 연간 180억원 수준을 기록하고 있으며, 연평균 50억원 수준의 매출액 대비 그 규모가 커 지속적인 영업적자를 기록중입니다. 상기와 같이 당사는 매출액 대비 영업비용의 규모가 커서 지속적인 손실을 기록하고 있습니다. 다만, 추후 생분해성 인공지지체의 FDA 승인, 창상피복재 및 복합지혈제 신제품 출시, 화장품 자회사 블리스팩 인수를 통한 화장품 사업부문 성장을 통해 추후 당사의 매출액 및 수익성이 개선될 것으로 예상하고 있습니다. 다만, 당사의 사업이 상기 계획과 다른 방향으로 전개될경우 당사의 매출 및 수익성에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 마. 인증 및 인허가 관련 위험 식품의약품안전처(식약처)는 의료기기 및 의약품 제조와 품질 관리의 신뢰성을 보장하기 위해 GMP (Good Manufacturing Practice) 인증 제도 아래 의료기기에 대한 안전성이 관리되고 있습니다. 세계 최대의 의료기기 시장인 미국의 의료기기 제품 인/허가 제도는 FDA입니다. 미국 의료기기 인증은 의료기기를 위해도에 따라 Class I, Class II, Class III의 세가지 등급으로 나누고, 등급에 따라 인허가 제출서류 및 인허가 방법에 차이가 있습니다. Class I은 자료 제출을 면제하며, Class II는 유사제품이 전혀 없는 제품에 한하여 자료제출을 요구합니다. Class III는 임상을 요구하고, FDA에서는 한국에서 시행한 임상에 대하여도 인정한다고 하지만 일반적으로 Class III 임상의 경우, 미국에서 실시한 임상을 해야 승인 획득이 가능합니다. 당사는 국가별 의료기기 엄격한 규제 및 정책을 준수하기 위해 최선의 노력을 다하고 있습니다. 화장품 관련 규제는 의료기기에 비해 비교적 낮은 수준의 규제 및 인증절차가 존재하고 있습니다. 다만, 당사가 판매하는 제품과 관련된 인허가 기준이 강화되거나 인허가에 소요되는 시간 및 비용이 증가할 경우 인허가 획득이 어려워질 수 있습니다. 또한, 현재 진행 중인 인허가 과정이 계획대로 진행되지 않거나 기존에 획득한 인증이 규제 및 정책 변화에 따라 추가 인증이 요구될 가능성도 있습니다. 이러한 요인은 향후 당사의 매출에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 바. 지적재산권 분쟁 관련 위험 벤처기업의 경우 관련 기술에 대한 특허 및 동 기술을 시현할 수 있는 핵심 원천기술 확보가 매우 중요합니다. 당사가 영위하고 있는 재생의학 관련 사업은 회사가 보유하고 있는 특화된 기술 및 사업화 능력에 의하여 성패가 결정되는 기술집약적 산업에 속하며 이를 위한 기술보호가 필수적입니다. 이에 당사는 핵심 기술을 비롯한 당사의 기술 전반에 대한 연구개발과 더불어 국내 및 해외에서 기술을 보호하기 위해 본 공시서류 제출일 현재 총 311건(국내 151건, 해외 160건)의 특허권, 상표권 등 지적재산권을 출원하거나 등록하였습니다. 당사에게 특허권을 포함한 지적재산권은 매우 중요한 자산이며, 당사가 보유한 핵심기술 및 특허권과 관련한 소송이나 분쟁은 발생하지 않고 있으며, 향후에도 당사가 보유한 특허 및 지적재산권에 대하여 우발요소가 발생할 가능성은 낮다고 판단됩니다. 또한 경쟁사나, 외부 제3자가 당사의 특허 등을 모방하여 당사의 기술을 침해하기는 어렵다고 판단됩니다. 다만, 당사가 전혀 예상할 수 없는 측면에서 특허에 대한 소송 및 분쟁이 발생할 가능성을 완전히 배제할 수 없으며, 만일 소송 등 분쟁이 발생하여 당사의 지적재산권에 대한 이슈가 발생할 경우 이는 당사의 영업 및 손익에 부정적인 영향을 미칠 수 있습니다. 사. 환율 변동에 의한 위험 당사는 일부 품목에 대해 수출 및 해외 실적이 발생하고 있으며 생분해성 인공지지체의 경우 원재료를 전량 수입에 의존하고 있으며, 바이오써지컬솔루션 및 화장품의 경우 원재료를 국내에서 주로 조달하고 있습니다. 이에 당사는 환율변동에 따른 위험에 일정부분 노출되어 있습니다. 최근 당사의 외환관련 손익을 살펴보면 2022년 이래로 이익을 기록하며 전반적으로 당사가 환율 변동에 적절하게 대응하고 있는 것으로 판단됩니다. 당사의 환율 대응에도 불구하고 당사가 예상하지 못한 급격한 환율변동이 발생하고 이에 대해 당사의 대응이 적절하게 이루어지지 못할 경우, 이는 당사의 경영성과 및 재무상태에 부정적인 영향을 미칠 수 있습니다. 차. 잦은 자금조달 관련 위험 당사는 자체적인 현금 창출 능력이 부족한 상황에서 운영자금, 시설자금 등의 마련을 위해 자본시장에서 잦은 자금조달을 진행한 바 있으며, 이 중 일부 금액은 국제경제 여건 및 사업환경 변화로 당초 계획과 다르게 사용된 바가 있습니다. 당사는 금번 공모를 통해 자금조달을 진행한 이후에도 추가적인 자금 조달이 필요할 수 있으며 사업환경이 변화할 경우 당초 예상과는 다르게 더 큰 자금이 필요하거나 사용처가 변경될 수 있습니다. 추가적인 자금조달이 진행될 경우 지분 희석 등 주주가치가 훼손될 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 카. 소송 및 우발채무 관련 위험 공시서류 제출 전일 현재 당사가 피고로서 계류 중인 소송사건은 없습니다. 그러나 의료기기업을 영위하는 당사의 특성상 소송 리스크를 배제할 수 없으며 이에 따른 리스크를 저감하기 위해 전문가 자문, 품질 관리 등에 힘쓰고 있으며 의료기기 관련 소송 및 배상에 대비한 보험에 가입하였습니다. 당사는 상기 서술한 우발채무에 대해 금번 유상증자 납입 대금으로 자본을 확충하여 대비할 계획이나, 확정발행금액 규모의 감소, 실권주 발생으로 인한 실권수수료 규모의 증가 등의 사유로 필요한 자금만큼의 자본 확충에 실패할 위험이 있습니다. 또한 향후 사업운영에 따라 발생할 가능성이 존재하는 소송현황을 적절하게 관리하지 못한다면, 예상하지 못한 시점에 경영 활동에 중대한 부정적인 금전적 손실이 발생하여 투자자에게 피해를 끼칠 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 타. 구주매각 및 청약 등에 따른 최대주주 지분율 변동 및 경영권 안정성 관련 위험 본 공시서류 제출일 현재 당사의 최대주주 및 특별관계자는 약 26.17%의 지분을 보유하고 있고, 유ㆍ무상증자 이후에는 15.16%의 지분율을 보유하게 될 것으로 예상합니다. 희석가능주식수(기발행 보통주식 수 + 제3회차 사모전환사채, 전환우선주, 주식매수선택권으로 전환될 보통주식 수)를 반영하여 산정할 경우 본 공시서류 제출일 현재 당사의 최대주주 및 특별관계자는 약 23.28%의 지분을 보유하고 있고, 유ㆍ무상증자 이후에는 14.02%의 지분율을 보유하게 될 것으로 예상합니다. 이에, 최대주주의 경영권 변동 가능성은 제한적일 것으로 판단됩니다. 다만, 윤원수 대표이사 및 심진형 사내이사는 보통주식 일부와 미청약 신주인수권을 블록딜(장외대량매매) 방식으로 매각하여 청약에 참여할 예정으로, 시장 상황에 따라 추가적인 지분 감소가 발생할 수 있으므로 투자자께서는 투자 판단 시 이 점 유의하시기 바랍니다. 파. 상장당시 추정 실적과 실제 실적의 높은 괴리율 및 향후 추정실적 관련 위험 |

| 기타 투자위험 |

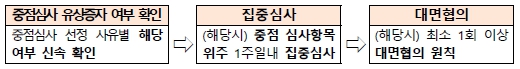

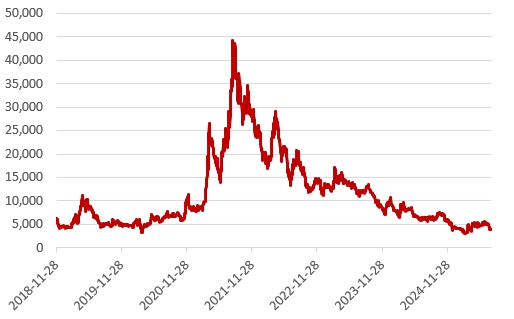

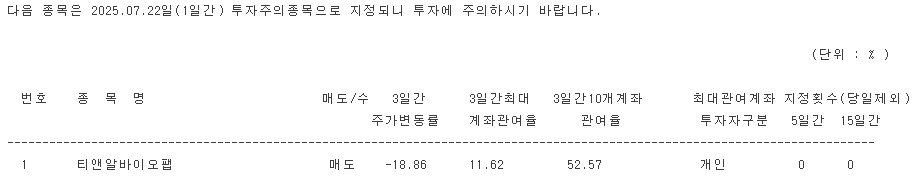

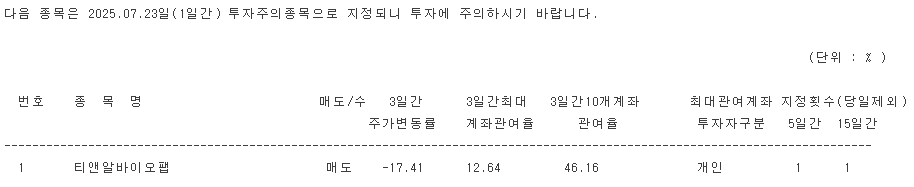

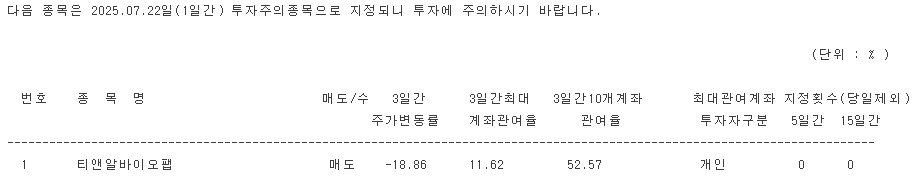

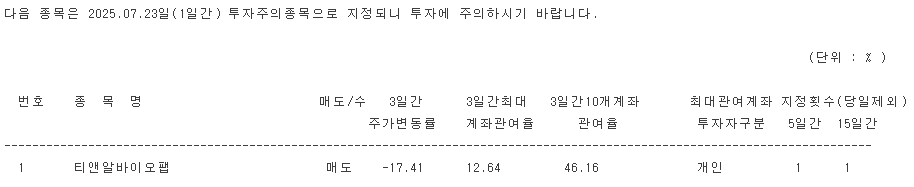

가. 금융감독기관의 관리감독기준 강화에 따른 일정 지연 위험 2025년 02월 27일, 금융감독원은 기업공개(IPO) 및 유상증자 주관업무와 관련하여 16개 증권사와 간담회를 가진 뒤 새로운 관리감독기준을 공개했습니다. △주식가치 희석화, △일반주주 권익 훼손, △주관사의 의무 소홀 등 4가지의 대분류와 7가지 소분류에 따라 중점심사 유상증자 항목을 선정하였습니다. 위 사유 중 하나라도 해당할 경우 '중점심사' 대상으로 선정되며, 감독원은 해당 기업과 관련하여 유상증자의 당위성, 의사결정 과정, 이사회 논의 내용, 주주 소통계획 등 기재 사항을 집중적으로 심사할 것임을 밝혔습니다. 본 공시서류 제출일 현재, 당사는 유상증자 중점심사 대상 지정 여부를 알 수 없으나, 향후 당사가 중점심사 대상에 지정될 경우, 제출 후 일주일 내에 중점 심사항목 위주 집중심사를 진행하고, 최소 1회 이상 대면협의를 할 예정입니다. 나. 상장 이후 높은 주가 변동성 관련 위험 당사는 상장 이후부터 본 공시서류 제출 전일까지 수정주가가 최저 2,970원에서 최고 44,196원까지 변동하는 등(Quantiwise 수정주가 종가 기준) 매우 높은 주가 변동성을 보였습니다. 특히, 2020년 3월에는 최저가인 2,970원을 기록하였으며, 이는 COVID-19의 제한적인 영업 환경으로 전년 대비 실적이 크게 악화한 점에 기인했다고 판단됩니다. 한편, 당사는 2025년 7월 22일, 23일 소수계좌 거래집중 종목으로 투자주의 종목에 지정된 바 있으며 최근 주가 변동성이 크게 확대되고 있습니다. |

2. 모집 또는 매출에 관한 일반사항

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 15,904,582 | 500 | 2,515 | 40,000,023,730 | 주주배정후 실권주 일반공모 |

| 인수(주선) 여부 | 지분증권 등 상장을 위한 공모여부 | ||

|---|---|---|---|

| 인수 | 아니오 | 해당없음 | 해당없음 |

| 인수(주선)인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| 대표 | 한국투자증권 | 보통주 | 15,904,582 | 40,000,023,730 | 인수수수료 : 모집총액의 2.0% 실권수수료 : 잔액인수금액의 20.0% |

잔액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 10월 20일 ~ 2025년 10월 21일 | 2025년 10월 28일 | 2025년 10월 22일 | 2025년 10월 28일 | 2025년 09월 10일 |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| 2025년 08월 02일 | 2025년 10월 15일 |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 22,400,000,000 |

| 운영자금 | 15,900,023,730 |

| 시설자금 | 1,700,000,000 |

| 발행제비용 | 895,279,660 |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 일반청약자 환매청구권 | ||||

|---|---|---|---|---|

| 부여사유 | 행사가능 투자자 | 부여수량 | 행사기간 | 행사가격 |

| - | - | - | - | - |

| 【주요사항보고서】 | 주요사항보고서(유무상증자결정)-2025.08.01 |

| 【기 타】 | 1) 금번 (주)티앤알바이오팹의 주주배정후 실권주 일반공모 유상증자의 대표주관회사는 한국투자증권(주)입니다. 2) 금번 유상증자는 잔액인수방식에 의한 것입니다. 대표주관회사는 주주배정후 실권주 일반공모 후 최종실권주를 잔액인수하게 되며, 인수방법 및 인수대가에 대한 자세한 내용은 '제1부 Ⅰ. 5. 인수 등에 관한 사항'을 참고하여 주시기 바랍니다. 대표주관회사인 한국투자증권(주)은 투자중개업자로서 타인의 계산으로 증권의 발행ㆍ인수에 대한 청약의 권유, 청약, 청약의 승낙 및 자본시장법 상의 증권의 인수업무를 수행합니다. 3) 상기 모집가액 및 발행제비용은 예정가액으로 산정된 것으로 향후 변경될 수 있습니다. 확정가액은 청약일 전 제3거래일에 결정될 예정입니다. 4) 상기 청약기일은 구주주 청약 일정이며, 일반공모 청약은 2025년 10월 23일 ~ 2025년 10월 24일 2영업일간입니다. 5) 「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주(액면가 500원 기준) 이하 이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니할 수 있습니다. 6) 금융감독원에서 본 증권신고서를 심사하는 과정에서 주요사항의 변동으로 인한 기재 내용의 정정 등으로 동 신고서에 기재된 일정이 변경될 수 있습니다. 7) 증권신고서의 효력의 발생은 본 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

당사는 이사회 결의를 통하여 「자본시장과 금융투자업에 관한 법률」제165조의6 제2항 제1호에 의거 당사와 대표주관회사인 한국투자증권(주) 간에 주주배정후 실권주를 인수하는 계약을 체결하고 사전에 그 실권주를 일반에 공모하기로 하여 기명식 보통주 15,904,582주를 주주배정후 실권주 일반공모 방식으로 발행하기로 결정하였으며, 동 증권의 개요는 다음과 같습니다.

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 15,904,582 | 500 | 2,515 | 40,000,023,730 | 주주배정후 실권주 일반공모 |

| 주1) | 이사회 결의일: 2025년 08월 01일 |

| 주2) | 1주의 모집가액 및 모집총액은 예정 발행가액을 기준으로 한 예정금액으로, 확정되지 않은 금액입니다. |

「증권의 발행 및 공시 등에 관한 규정」 제5-18조 (유상증자의 발행가액 결정)에 의거, 주주배정 증자시 가격산정 절차폐지 및 가격산정의 자율화에 따라 발행가액을 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (구)「유가증권의 발행 및 공시 등에 관한 규정」 제57조를 일부 준용하여 아래와 같이 산정할 예정입니다.

■ 예정 모집가액의 산출 근거

본 공시서류의 예정 모집가액은 2025년 08월 01일 성립된 이사회의 직전 거래일을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여, 아래의 산식에 따라 결정하며 할인율은 25%를 적용합니다. (단, 호가단위 미만은 호가단위로 절상하기로하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

| 기준주가 ×【 1 - 할인율(25%)】 | ||

| ▶ 예정 모집가액 | = | ------------------------------------- |

| 1 + 【증자비율 × 할인율(25%)】 |

상기 방법에 따라 산정된 예정 모집가액은 참고용이며, 구주주 청약일전 3거래일에 확정 발행가액이 결정될 예정입니다.

| [예정 모집가액 산정표] | |

| (기산일 : 2025년 07월 31일) | (단위 : 원, 주) |

| 일자 | 종가 | 거래량 | 거래대금 |

|---|---|---|---|

| 2025/07/01 | 5,050 | 514,908 | 2,667,065,935 |

| 2025/07/02 | 4,965 | 70,565 | 350,161,467 |

| 2025/07/03 | 5,120 | 120,329 | 619,356,975 |

| 2025/07/04 | 5,060 | 89,890 | 460,469,545 |

| 2025/07/07 | 4,955 | 62,786 | 315,739,149 |

| 2025/07/08 | 4,985 | 123,157 | 606,739,547 |

| 2025/07/09 | 5,170 | 125,195 | 628,998,105 |

| 2025/07/10 | 5,090 | 71,557 | 361,155,480 |

| 2025/07/11 | 5,000 | 75,331 | 380,852,115 |

| 2025/07/14 | 4,875 | 106,768 | 521,848,287 |

| 2025/07/15 | 4,980 | 381,234 | 1,905,068,130 |

| 2025/07/16 | 4,930 | 294,591 | 1,479,479,215 |

| 2025/07/17 | 4,795 | 342,824 | 1,686,093,822 |

| 2025/07/18 | 4,325 | 491,802 | 2,220,705,886 |

| 2025/07/21 | 4,000 | 474,372 | 1,908,235,151 |

| 2025/07/22 | 3,960 | 238,207 | 915,819,993 |

| 2025/07/23 | 3,930 | 46,952 | 184,319,730 |

| 2025/07/24 | 3,805 | 127,645 | 490,118,723 |

| 2025/07/25 | 3,880 | 80,609 | 308,175,033 |

| 2025/07/28 | 3,810 | 80,722 | 304,989,184 |

| 2025/07/29 | 3,900 | 92,248 | 353,263,315 |

| 2025/07/30 | 3,910 | 65,498 | 254,881,079 |

| 2025/07/31 | 3,955 | 50,489 | 198,729,865 |

| 1개월 가중산술평균주가 (A) | 4,633 | - | |

| 1주일 가중산술평균주가 (B) | 3,842 | - | |

| 기산일 종가 (C) | 3,955 | - | |

| A,B,C의 산술평균 (D) | 4,143 | (A+B+C)/3 | |

| 기준주가 | 3,955 | (C와 D중 낮은가액) | |

| 할인율 (F) | 25.00% | - | |

| 증자비율 (G) | 72.22% | - | |

| 예정 발행가액 (호가단위 절상) |

2,515 | 기준주가 × (1-할인율) / 1 + (유상증자비율 × 할인율 ) |

|

■ 공모일정 등에 관한 사항

| [주요일정] |

| 날 짜 | 내 용 | 비 고 |

|---|---|---|

| 2025년 08월 01일 | 이사회결의 | 주요사항보고서 제출 |

| 2025년 08월 01일 | 최초 증권신고서(예비투자설명서) 제출 | - |

| 2025년 08월 04일 | 신주발행공고 및 기준일 공고 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) |

| 2025년 09월 05일 | 1차 발행가액 확정 | 신주배정기준일 전 제3거래일 |

| 2025년 09월 09일 | 권리락 | 신주배정기준일 전 제1거래일 |

| 2025년 09월 10일 | 유상증자 신주배정기준일(주주확정) | - |

| 2025년 09월 19일 | 신주배정 통지 | - |

| 2025년 09월 26일 ~ 2025년 10월 02일 |

신주인수권증서 상장 및 거래 기간 | 5거래일 이상 동안 거래 |

| 2025년 10월 10일 | 신주인수권증서 상장폐지 | 신주인수권증서 상장폐지일과 구주주청약 초일 사이 5거래일 확보 |

| 2025년 10월 15일 | 확정 발행가액 산정 | 구주주 청약 초일 3거래일 전 |

| 2025년 10월 16일 | 확정 발행가액 공고 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) |

| 2025년 10월 20일 ~ 2025년 10월 21일 |

구주주 청약 | - |

| 2025년 10월 22일 | 일반공모청약 공고 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) 한국투자증권 홈페이지 (http://www.truefriend.com) |

| 2025년 10월 23일 ~ 2025년 10월 24일 |

일반공모청약 | - |

| 2025년 10월 28일 | 주금납입/환불/배정공고 | - |

| 2025년 10월 30일 | 무상증자 신주배정기준일(주주확정) | - |

| 2025년 11월 10일 | 유상증자 신주상장 예정일 | - |

| 2025년 11월 18일 | 무상증자 신주상장 예정일 | - |

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 2019년 9월 16일부터 전자증권제도가 시행됨에 따라 금번 유상증자 시 발행되는 신주인수권증서 및 신주가 전자증권으로 발행될 예정이며, 신주상장과 동시에 신주가 유통될 예정입니다. |

| 주3) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

■ 무상증자에 관한 사항

당사는 2025년 08월 01일에 개최된 이사회에서 무상증자를 결의하였으며, 유상증자 납입일(2025년 10월 28일)의 2영업일 후인 2025년 10월 30일을 무상증자 신주배정기준일로 하여, 유상증자 후 주주명부에 기재된 주주(자기주식 제외)에 대하여 소유주식 1주당 0.2주의 비율로 신주를 무상으로 배정하는 증자를 시행할 예정입니다. 금번 유상증자로 인해 발행되는 신주의 경우에도 자동적으로 무상증자에 참여하여 신주를 받을 수 있는 권리가 발생하게 됩니다.

1) 신주의 재원 : 주식발행초과금

2) 단주 처리방법 : 신주의 상장 초일 종가를 기준으로 현금 지급합니다.

3) 무상증자에 관한 기타사항은 이사회를 통해 대표이사에게 위임되었으며, 상기 일정은 유관기관과의 협의를 통해 변경될 수 있습니다.(본 무상증자는 유상증자 청약자도 무상증자를 받을 수 있도록 진행되고 있습니다. 따라서, 만약 유상증자 일정이 변경되면, 본 무상증자의 일정 또한 변경될 수 있습니다.)

| [무상증자 개요] |

| 구분 | 내용 |

| 무상증자 신주배정 기준일 | 2025년 10월 30일 |

| 무상증자 신주의 주당 발행가액 | 500원 |

| 무상증자 신주의 종류와 수 | 보통주식 7,490,282주, 우선주 94,936주 |

| 1주당 신주배정 수 | 0.2주 |

| 무상증자 신주의 재원 | 주식발행초과금 |

| 무상증자 신주권 유통 예정일 | 2025년 11월 18일 |

| 무상증자 신주상장일 | 2025년 11월 18일 |

| 주1) | 무상증자 신주의 수는 현재까지 발행한 주식의 총수에서 자기주식을 제외한 유통주식수에 금번 유무상증자 이사회 결의시 결의한 유상증자 주식수를 더한 주식수에 0.2을 곱한 주식수 입니다.(단수주 절사) |

| 주2) | 무상증자 신주 수는 신주배정기준일 전 전환권의 행사, 종류주식의 권리 행사, 주식매수선택권의 권리 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 변동될 수 있습니다. |

2. 공모방법

| [공모방법 : 주주배정후 실권주 일반공모] |

| 모 집 대 상 | 주식수(%) | 비 고 |

|---|---|---|

| 구주주 청약 (신주인수권증서 보유자 청약) |

15,904,582주 (100%) |

- 구주 1주당 신주 배정비율 : 1주당 0.7222293692주 - 신주배정 기준일 : 2025년 09월 10일 - 구주주 청약일 : 2025년 10월 20일 ~ 2025년 10월 21일 (2영업일간) - 보유한 신주인수권증서의 수량 한도로 청약가능(구주주에게는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율을 곱한 수량만큼의 신주인수권 증서가 배정됨) |

| 초과 청약 | - | - 「자본시장과 금융투자업에 관한 법률」제165조의6 제2조 제2항에 의거 초과청약 - 초과청약비율 : 배정신주(신주인수권증서) 1주당 0.2주 - 신주인수권증서 거래를 통해서 신주인수권증서를 매매시 보유자 기준으로 초과청약 가능 |

| 일반모집 청약 (고위험고수익투자신탁등, 벤처기업투자신탁 청약 포함) |

- | - 구주주 및 초과청약 후 발생하는 단수주 및 실권주에 대해 배정됨 - 일반모집 청약일 : 2025년 10월 23일 ~ 2025년 10월 24일(2영업일간) |

| 합 계 | 15,904,582주 (100%) |

- |

| 주1) | 본 건 유상증자는 주주배정후 실권주 일반공모 방식으로 진행되며, 구주주의 청약결과 발생하는 실권주 및 단수주에 대해서는 이를 일반에게 공모합니다. |

| 주2) | 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.7222293692 비율로 배정하되, 1주 미만의 단수주는 절사합니다. 단, 신주배정기준일 전 전환권의 행사, 종류주식의 권리 행사, 주식매수선택권의 권리 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 1주당 신주배정주식수 비율 및 증자비율이 추가적으로 변동될 수 있습니다. |

| 주3) | 신주인수권증서 보유자는 보유한 신주인수권증서 수량의 한도로 증서청약을 할 수 있고, 동 주식수에 초과청약비율(20.0%)를 곱한 수량을 한도로 초과청약 할 수 있습니다. 단, 1주 미만은 절사합니다. ① 청약한도 주식수 = 신주인수권증서청약 한도주식수 + 초과청약한도 주식수 ② 신주인수권증서 청약 한도주식수 = 보유한 신주인수권 증서의 수량 ③ 초과청약 한도주식수 = 신주인수권증서청약 한도주식수 X 초과청약 비율(20.0%) |

| 주4) |

"고위험고수익투자신탁등"이란 다음 각 목의 어느 하나에 해당하는 투자신탁 등을 말합니다. ① 「조세특례제한법」 제91조의15 제1항에 따른 고위험고수익채권투자신탁(이하 '고위험고수익채권투자신탁'이라 한다). 다만, 해당 투자신탁 등의 최초 설정일·설립일이 속하는 분기 또는 그 다음 분기 말일 전 영업일까지 수요예측에 참여하는 경우에는 같은 법 시행령 제93조 제1항 제1호 및 같은 조 제5항에도 불구하고 수요예측 참여일 직전 영업일의 고위험고수익채권의 보유비율이 같은 법 시행령 제93조 제1항 제1호 각 목의 비율 이상이어야 한다. ② 법률 제19328호 조세특례제한법의 시행일 이전의 제91조의15 제1항에 따른 고위험고수익투자신탁(이하 '고위험고수익투자신탁'이라 한다)으로서 최초 설정일·설립일이 2023년 12월 31일 이전인 것. 다만, 해당 투자신탁 등의 최초 설정일·설립일로부터 수요예측 참여일까지의 기간이 6개월 미만인 경우에는 대통령령 제33499호 조세특례제한법 시행령 시행일 이전의 제93조제3항제1호 및 같은 조 제7항에도 불구하고 수요예측 참여일 직전 영업일의 비우량채권과 코넥스 상장주식을 합한 보유비율이 100분의 45 이상이고 이를 포함한 국내 채권의 보유비율이 100분의 60 이상이어야 한다. |

| 주5) | "벤처기업투자신탁"이란 「조세특례제한법」 제16조 제1항 제2호의 벤처기업투자신탁(대통령령 제28636호 「조세특례제한법 시행령 일부개정령」 시행 이후 설정된 벤처기업투자신탁에 한한다. 이하 같다)을 말합니다. 다만 해당 벤처기업투자신탁의 최초 설정일로부터 수요예측 참여일까지의 기간이 1년 미만인 경우에는 같은 법 시행령 제14조 제1항 제3호에도 불구하고 수요예측 참여일 직전영업일의 벤처기업투자신탁 재산총액에서 같은 호 각 목에 따른 비율의 합계가 100분의 35이상이어야 합니다. |

| 주6) | 구주주 청약(초과청약 포함) 결과 발생한 미청약주식 및 단수주는 대표주관회사가 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 가목에 따라 "고위험고수익투자신탁등"에 일반공모 배정분의 10%를 배정하고, 「증권 인수업무 등에 관한 규정」제9조 제2항 제6호 나목에 따라 "벤처기업투자신탁"에 일반공모 배정분의 25%를 배정합니다. 나머지 주식은 개인청약자 및 기관투자자에 구분없이 배정합니다. "고위험고수익투자신탁등"에 대한 일반공모 배정분 10%, "벤처기업투자신탁"에 대한 일반공모 배정분 25% 및 개인투자자 및 기관투자자에 대한 일반공모 배정분 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 한 그룹만 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ① 1단계: 총 청약물량이 일반공모 배정분 주식수를 초과하는 경우, 각 청약자에 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 다만, 고위험고수익투자신탁등에 대한 공모주식 10%와 벤처기업투자신탁에 대한 공모주식 25%, 개인투자자 및 기관투자자(집합투자업자포함)에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어느 한 그룹에서 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다. ② 2단계: 1단계 배정 후 최종 잔여주식은 최대청약자부터 순차적으로 1주씩 우선 배정하되, 동순위 최대청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다. |

| 주7) | 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 공모주식수에 미달하는 경우에는 청약주식수대로 배정하되 잔여주식은 대표주관회사가 자기의 계산으로 인수합니다. |

| 주8) | 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」 제9조 제2항에 의거 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자에 대하여 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 청약자에게 배정하지 아니하고 대표주관회사가 자기계산으로 인수할 수 있습니다. |

| 주9) |

「자본시장법」 제180조의4 및 같은 법 시행령 제208조의4 제1항에 따라 2025년 08월 02일부터 2025년 10월 15일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3 제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4 제2항 및 금융투자업규정 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다. ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위가 모집(매출)에 따른 주식을 취득하는 경우 * 금융투자업규정 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

▶ 구주주 1주당 배정비율 산출근거

| 구분 | 상세내역 |

|---|---|

| A. 보통주식 | 21,546,828주 |

| B. 우선주식 | 474,683주 |

| C. 발행주식총수 (A + B) | 22,021,511주 |

| D. 자기주식 + 자기주식신탁 | - |

| E. 자기주식을 제외한 발행주식총수 (C - D) | 22,021,511주 |

| F. 유상증자 주식수 | 15,904,582주 |

| G. 증자비율 (F / C) | 72.22% |

| H. 우리사주조합 배정 | - |

| I. 구주주 배정 (F - H) | 15,904,582주 |

| J. 구주주 1주당 배정비율 (I / E) | 0.7222293692 |

| 주1) | 단, 신주배정기준일 이전에 신주의 배정비율은 전환권의 행사, 종류주식의 권리 행사, 주식매수선택권의 권리 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 변동될 수 있습니다. |

3. 공모가격 결정방법

「증권의 발행 및 공시 등에 관한 규정」 제5-18조(유상증자의 발행가액 결정)에 의거, 주주배정 증자시 할인율 등이 자율화되어 발행가액은 자유롭게 산정할 수 있으나, 시장혼란 우려 및 기존 관행 등으로 (舊)「유가증권의 발행 및 공시 등에 관한 규정」 제 57조의 방식을 일부 준용하여 아래와 같이 발행가액을 산정합니다.

① 1차 발행가액: 신주배정기준일전 제 3거래일을 기산일로 하여 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1개월 가중산술평균주가와 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액을 기준주가로 하여 할인율 25%를 적용,다음의 산식에 의하여 산정된 발행가액을 1차 발행가액으로 합니다. (단, 호가단위 미만은 절상하며, 1주당 발행가액이 액면가 미만일 경우에는 액면가로 합니다.)

| 기준주가 ×【 1 - 할인율(25%)】 | ||

| ▶ 1차 발행가액 | = | ------------------------------------- |

| 1 + 【증자비율 × 할인율(25%)】 |

② 2차 발행가액: 2차 발행가액은 구주주 청약일전 제 3거래일을 기산일로 코스닥시장에서 성립된 거래대금을 거래량으로 가중산술평균한 1주일 가중산술평균주가 및 기산일 종가를 산술평균하여 산정한 가액과 기산일 종가 중 낮은 금액에 동일한 할인율(25%)을 적용하여 다음의 산식에 의하여 산정한 발행가액으로 합니다.(단, 호가단위 미만은 절상하며, 1주당 발행가액이 액면가 미만일 경우에는 액면가로 합니다.)

▶ 2차 발행가액 = 기준주가 ×【1 - 할인율(25%)】

③ 확정 발행가액: 확정 발행가액은 ①의 1차 발행가액과 ②의 2차 발행가액 중 낮은 가액으로 합니다. 단, 「자본시장과 금융투자업에 관한 법률」 제165조의6 및 「증권의 발행 및 공시에 관한 규정」제5-15조의2의 산출근거에 의거, 청약일 전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 할인율 40% 적용하여 산정한 가액이 ①의 1차 발행가액과 ②의 2차 발행가액 중 낮은 가액을 초과하는 경우 동 금액을 확정 발행가액으로 합니다. (단, 호가단위 미만은 호가단위로 절상하며, 그 가액이 액면가액 미만인 경우 액면가액으로 합니다.)

▶ 확정 발행가액 = Max{Min[1차 발행가액, 2차 발행가액], 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가의 60%}

④ 모집가액 확정 공시에 관한 사항: 1차 발행가액은 신주배정기준일 전 제3거래일(2025년 09월 05일)에 결정되어 2025년 09월 08일에 금융감독원 전자공시시스템에 공시될 예정이며, 확정 발행가액은 구주주청약일 전 제3거래일(2025년 10월 15일)에 결정되어 2025년 10월 16일에 금융감독원 전자공시시스템에 공시될 예정이며, 정관에서 정한 당사 인터넷 홈페이지(http://www.tnrbiofab.com)에 공고하여 개별통지에 갈음할 예정입니다. 확정 발행가액 결정에 따라 정정 신고서(증권발행조건확정)가 금융감독원 전자공시시스템에 공시 됩니다.

※ 일반공모의 발행가액은 구주주 청약시에 적용된 확정 발행가액을 동일하게 적용합니다.

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | |||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 모집 또는 매출주식의 수 | 15,904,582 | |||||||||||||||||||||||||||||||

| 주당 모집가액 또는 매출가액 | 예정가액 | 2,515 | ||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||

| 모집총액 또는 매출총액 | 예정가액 | 40,000,023,730 | ||||||||||||||||||||||||||||||

| 확정가액 | - | |||||||||||||||||||||||||||||||

| 청 약 단 위 |

1) 구주주

|

|||||||||||||||||||||||||||||||

| 청약기일 | 구주주 (신주인수권증서 보유자) |

개시일 | 2025년 10월 20일 |

| 종료일 | 2025년 10월 21일 | ||

| 일반모집 또는 매출 | 개시일 | 2025년 10월 23일 | |

| 종료일 | 2025년 10월 24일 | ||

| 청약 증거금 |

구주주(신주인수권증서 보유자) | 청약금액의 100% | |

| 초 과 청 약 | 청약금액의 100% | ||

| 일반모집 또는 매출 | 청약금액의 100% | ||

| 납입기일 | 2025년 10월 28일 | ||

| 배당기산일(결산일) | 2025년 01월 01일 | ||

| 주1) | 본 증권신고서는 금융감독원에서 심사하는 과정에서 정정요구 등 조치를 취할 수 있으며, 정정 요구 등에 따라 동 신고서에 기재된 일정이 변경될 수 있습니다. 본 증권신고서의 효력 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 유가증권의 가치를 보증 또는 승인한 것이 아니므로 본 유가증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. |

| 주2) | 상기 일정은 유관기관과의 협의 과정에 의하여 변경될 수 있습니다. |

나. 모집 또는 매출의 절차

(1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

|---|---|---|

| 신주발행(신주배정기준일)의 공고 | 2025년 08월 04일 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) |

| 모집 또는 매출가액 확정의 공고 | 2025년 10월 16일 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) |

| 실권주 일반공모 청약공고 | 2025년 10월 22일 | 당사 인터넷 홈페이지 (http://www.tnrbiofab.com) 한국투자증권(주) 홈페이지 (www.truefriend.com) |

| 실권주 일반공모 배정 및 환불 공고 | 2025년 10월 28일 | 한국투자증권(주) 홈페이지 (www.truefriend.com) |

| 주1) | 청약결과 초과청약금 환불에 대한 통지는 대표주관회사의 홈페이지에 게시함으로써 개별통지에 갈음합니다. |

| 주2) | 전산장애 또는 그 밖의 부득이한 사유로 회사의 인터넷 홈페이지(http://www.tnrbiofab.com)에 공고를 할 수 없는 때에는 서울특별시내에서 발행되는 매일경제신문에 공고합니다. |

2) 청약방법

1) 구주주 청약(신주인수권증서 보유자 청약)

구주주 중 주권을 증권회사에 예탁한 주주(기존 "실질주주", 이하 "일반주주"라 합니다.)는 주권을 예탁한 증권회사의 본·지점 및 대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 다만, 구주주 중 명의개서대행기관 특별계좌에 주식을 가지고 있는 주주(기존 "명부주주". 이하 "특별계좌 보유자"라 합니다.)는 신주배정통지서를 첨부하여 실명확인증표를 제시한 후 대표주관회사의 본ㆍ지점에서 청약할 수 있습니다. 청약 시에는 소정의 청약서 2통에 필요한 사항을 기입하여 청약증거금과 함께 제출하여야 합니다.

| 2019년 9월 16일 전자증권제도가 시행되며, 주권 상장법인의 상장주식은 전자증권 의무전환대상으로 전자증권제도 시행일에 전자증권으로 일괄전환됩니다. 전자증권제도 시행전까지 증권회사에 예탁하고 있는 실질주주 주식은 해당 증권회사 계좌에 전자증권으로 일괄 전환되며, 기존 명부주주가 보유한 주식은 명의개서대행기관이 개설하는 특별계좌에 발행되어 소유자별로 관리됩니다. 금번 유상증자시 신주인수권증서는 전자증권제도 시행일 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다. '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여또는 신주인수권증서의 매매가 가능합니다. '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 한국투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다. |

| 「주식ㆍ사채 등의 전자등록에 관한 법률」 제29조(특별계좌의 개설 및 관리) ① 발행인이 제25조부터 제27조까지의 규정에 따라 이미 주권등이 발행된 주식등을 전자등록하는 경우 제25조제1항에 따른 신규 전자등록의 신청을 하기 전에 제27조제1항제2호에 따른 통지를 하지 아니하거나 주권등을 제출하지 아니한 주식등의 소유자 또는 질권자를 위하여 명의개서대행회사, 그 밖에 대통령령으로 정하는 기관(이하 이 조에서 "명의개서대행회사등"이라 한다)에 기준일의 직전 영업일을 기준으로 주주명부등에 기재된 주식등의 소유자 또는 질권자를 명의자로 하는 전자등록계좌(이하 "특별계좌"라 한다)를 개설하여야 한다. ② 제1항에 따라 특별계좌가 개설되는 때에 제22조제2항 또는 제23조제2항에 따라 작성되는 전자등록계좌부(이하 이 조에서 "특별계좌부"라 한다)에 전자등록된 주식등에 대해서는 제30조부터 제32조까지의 규정에 따른 전자등록을 할 수 없다. 다만, 다음 각 호의 어느 하나에 해당하는 경우에는 그러하지 아니하다. 1. 해당 특별계좌의 명의자가 아닌 자가 주식등이 특별계좌부에 전자등록되기 전에 이미 주식등의 소유자 또는 질권자가 된 경우에 그 자가 발행인에게 그 주식등에 관한 권리가 표시된 주권등을 제출(주권등을 제출할 수 없는 경우에는 해당 주권등에 대한 제권판결의 정본·등본을 제출하는 것을 말한다. 이하 제2호 및 제3호에서 같다)하고 그 주식등을 제30조에따라 자기 명의의 전자등록계좌로 계좌간 대체의 전자등록을 하려는 경우(해당 주식등에 질권이 설정된 경우에는 다음 각 목의 어느 하나에 해당하는 경우로 한정한다) 가. 해당 주식등에 설정된 질권이 말소된 경우 나. 해당 주식등의 질권자가 그 주식등을 특별계좌 외의 소유자 명의의 다른 전자등록계좌로 이전하는 것에 동의한 경우 2. 해당 특별계좌의 명의자인 소유자가 발행인에게 전자등록된 주식등에 관한 권리가 표시된 주권등을 제출하고 그 주식등을 제30조에 따라 특별계좌 외의 자기 명의의 다른 전자등록계좌로 이전하려는 경우(해당 주식등에 질권이 설정된 경우에는 제1호 각 목의 어느 하나에 해당하는 경우로 한정한다) 3. 해당 특별계좌의 명의자인 질권자가 발행인에게 주권등을 제출하고 그 주식등을 제30조에 따라 특별계좌 외의 자기 명의의 전자등록계좌로 이전하려는 경우 4. 그 밖에 특별계좌에 전자등록된 주식등의 권리자의 이익을 해칠 우려가 없는 경우로서 대통령령으로 정하는 경우 ③ 누구든지 주식등을 특별계좌로 이전하기 위하여 제30조에 따른 계좌간 대체의 전자등록을 신청할 수 없다. 다만, 제1항에 따라 특별계좌를 개설한 발행인이 대통령령으로 정하는 사유에 따라 신청을 한 경우에는 그러하지 아니하다. ④ 명의개서대행회사등이 발행인을 대행하여 제1항에 따라 특별계좌를 개설하는 경우에는 「금융실명거래 및 비밀보장에 관한 법률」 제3조에도 불구하고 특별계좌부에 소유자 또는질권자로 전자등록될 자의 실지명의를 확인하지 아니할 수 있다. |

2) 초과청약

신주인수권증서 청약을 한 자에 한하여 신주인수권증서 청약 한도 주식수의 20%를 추가로 청약할 수 있습니다. 이때, 신주인수권증서 청약 한도주식수의 20%에 해당하는 주식 중 소수점 이하인 주식은 청약할 수 없습니다.

(i) 청약한도 주식수 = 신주인수권증서 청약한도 주식수 + 초과청약한도 주식수

(ii) 신주인수권증서 청약한도 주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약한도 주식수 = 신주인수권증서 청약한도 주식수 × 초과청약 비율(20%)

3) 일반공모 청약

고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자는「금융실명거래 및 비밀보장에 관한 법률」의 규정에 의한 실명자이어야 하며, 청약사무 취급처에 실명확인증표를 제시하고 청약합니다. 고위험고수익투자신탁등, 벤처기업투자신탁 및 일반청약자의 청약 시, 각 청약처별로 다중청약은 가능하나, 한 개의 청약처에서 이중청약은 불가능하며, 집합투자기구 중 운용주체가 다른 집합투자기구를 제외한 청약자의 한 개 청약처에 대한 복수청약은 불가능합니다. 또한 고위험고수익투자신탁등은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조 제18호에 따른 요건을 충족하고, 제9조 제4항에 해당하지 않음을 확약하는 서류 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다. 벤처기업투자신탁은 청약 시, 청약사무 취급처에 「증권 인수업무 등에 관한 규정」 제2조 제20호에 따른 요건을 충족하고, 제9조 제10항에 따른 확약서 및 자산총액이 기재되어 있는 서류를 함께 제출하여야 합니다.

4) 일반청약자의 청약은 청약주식의 단위에 따라 할 수 있으며 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 하고, 청약사무취급처는 그 차액을 납입일에 당해 청약자에게 반환하며, 이때 받은 날부터의 이자는 지급하지 않습니다.

5) 본 유상증자에 청약하고자 하는 투자자(「자본시장과 금융투자업에 관한 법률」 제9조 제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약 전 반드시 투자설명서를 교부 받아야 하고, 이를 확인하는 서류에 서명 또는 기명날인하여야 합니다.

6) 청약한도

a. 구주주의 개인별 청약한도는 신주배정기준일 현재 주주명부에 기재된 소유주식 1주당 신주배정비율인 0.7222293692주를 곱하여 산정된 신주인수권증서(단, 1주 미만은 절사)와 초과청약가능 주식수(보유하고 있는 신주인수권증서 1주당 0.2주를 곱하여 산정된 수, 단 1주 미만은 절사)를 합한 주식수로 합니다. 단, 신주배정기준일 전 전환권의 행사, 종류주식의 권리 행사, 주식매수선택권의 권리 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동으로 인하여 구주주의 1주당 배정비율은 변동될 수 있습니다.

b. 일반공모 청약자의 청약한도는 일반공모 총 공모주식 100% 범위 내로 하며, 청약한도를 초과하는 부분에 대해서는 청약이 없는 것으로 간주합니다.

7) 기타

a. 일반공모 배정을 함에 있어 이중청약이 있는 경우에는 그 청약자의 청약 전부를 청약하지 아니한 것으로 봅니다. 단, 구주주가 신주배정비율에 따라 배정받은 주식을 청약한 후 일반공모에 참여하는 경우에는 금지되는 이중청약이 있는 경우로 보지 않습니다. 단, 동일한 집합투자기구라도 운용주체(집합투자업자)가 다른 경우는 예외로 합니다.

b. 1인당 청약한도를 초과하는 청약부분에 대하여는 청약이 없는 것으로 합니다.

c. 청약자는 '금융실명거래 및 비밀보장에 관한 법률'에 의거 실지 명의에 의해 청약해야 합니다.

d. 「자본시장과 금융투자업에 관한 법률」 제180조의4 및 같은 법 시행령 제208조의4 제1항에 따라 2025년 08월 02일부터 2025년 10월 15일까지 공매도를 하거나 공매도 주문을 위탁한 자는 금번 모집(매출)에 청약할 수 없으며, 이를 위반하여 주식을 취득할 경우 같은 법 제429조의3 제2항에 따라 과징금이 부과될 수 있습니다. 다만 모집(매출)가액의 공정한 가격형성을 저해하지 않는 경우로서 같은 법 시행령 제208조의4 제2항 및 「금융투자업규정」 제6-34조에 해당할 경우에는 예외적으로 주식 취득이 허용됩니다.

|

※ 예외적으로 모집(매출)에 따른 주식 취득이 허용되는 경우 ① 모집(매출)에 따른 주식 취득이 금지되는 공매도 거래 기간 중에 전체 공매도 주문수량보다 많은 수량의 주식을 가격경쟁에 의한 거래 방식으로 매수한 경우 (매매계약 체결일 기준으로 정규시장의 매매거래시간에 매수한 경우로 한정) ② 한국거래소의 증권시장업무규정 또는 파생상품시장업무규정에서 정한 유동성 공급 및 시장조성 목적을 위해 해당 주식을 공매도하거나 공매도 주문을 위탁한 경우 ③ 동일한 법인 내에서 모집(매출)에 따른 주식 취득 참여가 금지되는 공매도 거래 기간 중 공매도를 하지 않거나 공매도 주문을 위탁하지 않은 독립거래단위(*)가 모집(매출)에 따른 주식을 취득하는 경우 (*)「금융투자업규정」 제6-30조 제5항에 따라 의사결정이 독립적이고 상이한 증권계좌를 사용하는 등의 요건을 갖춘 거래단위 |

(3) 청약취급처

| 청약대상자 | 청약취급처 | 청약일 | |

|---|---|---|---|

| 구주주 (신주인수권증서 보유자) |

특별계좌 보유자 (기존 '명부주주') |

한국투자증권(주) 본ㆍ지점 | 2025년 10월 20일 ~ 2025년 10월 21일 |

| 일반주주 (기존 '실질주주') |

1) 주주확정일 현재 (주)티앤알바이오팹의 주식을 예탁하고 있는 해당 증권회사 본ㆍ지점 2) 한국투자증권(주) 본ㆍ지점 |

||

| 일반공모청약 (고위험고수익투자신탁등, 벤처기업투자신탁 청약 포함) |

한국투자증권(주) 본ㆍ지점 | 2025년 10월 23일 ~ 2025년 10월 24일 |

|

(4) 청약결과 배정방법

1) 구주주 청약(신주인수권증서 청약)

보유하고 있는 신주인수권증서 수량 범위 내에서 청약한 주식수에 따라 배정합니다.

단, 신주배정기준일 현재 신주의 배정비율은 신주배정기준일 전 전환권의 행사, 종류주식의 권리 행사, 주식매수선택권의 권리 행사, 자기주식 및 자기주식신탁 등의 자기주식 변동 등으로 인하여 변동될 수 있습니다.

2) 초과청약

구주주(신주인수권증서 보유자) 청약 이후 발생한 실권주 및 단수주가 있는 경우, 실권주 및 단수주를 구주주(신주인수권증서 보유자)가 초과청약(초과청약비율: 배정 신주 1주당 0.2주)한 주식수에 비례하여 배정하며, 1주 미만의 주식은 절사하여 배정하지 않습니다.(단, 초과청약 주식수가 실권주 및 단수주에 미달한 경우 100% 배정)

(i) 청약한도 주식수 = 신주인수권증서 청약한도 주식수 + 초과청약한도 주식수

(ii) 신주인수권증서 청약한도 주식수 = 보유한 신주인수권 증서의 수량

(iii) 초과청약한도 주식수 = 신주인수권증서 청약한도 주식수 × 초과청약 비율(20%)

3) 일반공모 청약

상기 구주주 청약 및 초과청약 결과 발생한 미청약주식 및 단수주(이하 "일반공모 배정분"이라 합니다)는 "대표주관회사"가 다음 각 호와 같이 일반에게 공모하되, 「증권 인수업무 등에 관한 규정」 제9조 제2항 제6호 가목에 따라 고위험고수익투자신탁등에 공모주식의 10%를 배정하고, 「증권 인수업무 등에 관한 규정」 제9조 제2항 제6호 나목에 따라 벤처기업투자신탁에 공모주식의 25%를 배정합니다. 나머지 65%에 해당하는 주식은 개인청약자 및 기관투자자(집합투자업자 포함)에게 구분 없이 배정합니다. 고위험고수익투자신탁등에 대한 공모주식 10%와 벤처기업투자신탁에 공모주식의 25%와 개인투자자 및 기관투자자에 대한 공모주식 65%에 대한 청약경쟁률과 배정은 별도로 산출 및 배정합니다. 다만, 어떤 그룹에 청약미달이 발생할 경우, 청약미달에 해당하는 주식은 청약초과 그룹에 배정합니다.

(i) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 일반공모 배정분을 초과하는 경우에는 청약경쟁률에 따라 5사6입을 원칙으로 안분 배정하여 잔여주식이 최소화되도록 합니다. 이후 최종 잔여주식은 최대청약자부터 순차적으로 우선 배정하되, 동 순위 최고청약자가 최종 잔여 주식보다 많은 경우에는 대표주관회사가 합리적으로 판단하여 배정합니다.

(ii) 일반공모 청약결과 일반공모 총 청약자의 청약주식수가 일반공모 배정분에 미달하는 경우에는 청약주식수대로 배정합니다. 배정결과 발생하는 잔여주식은 대표주관회사가 자기 계산으로 인수합니다.

(iii) 단, 대표주관회사는 「증권 인수업무 등에 관한 규정」제9조 제2항 제7호에 따라 고위험고수익투자신탁등, 벤처기업투자신탁, 일반청약자에 배정하여야 할 주식이 50,000주 이하(액면가 500원 기준)이거나, 배정할 주식의 공모금액이 1억원 이하인 경우에는 이를 청약자에게 배정하지 아니하고 자기 계산으로 인수할 수 있습니다.

(5) 투자설명서 교부에 관한 사항

- 「자본시장과 금융투자업에 관한 법률」제124조에 의거, 본 주식의 청약에 대한 투자설명서 교부 의무는 당사 및 대표주관회사가 부담하며, 금번 유상증자의 청약에 참여하시는 투자자께서는 투자설명서를 의무적으로 교부받으셔야 합니다.

- 금번 유상증자에 청약하고자 하는 투자자께서는 (「자본시장과 금융투자업에 관한법률」제9조 제5항에 규정된 전문투자자 및 「자본시장과 금융투자업에 관한 법률 시행령」제132조에 따라 투자설명서의 교부가 면제되는 자 제외) 청약하시기 전 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

- 투자설명서 수령거부 의사표시는 서면, 전화, 전신, 모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 가능합니다.

-전자문서의 방법으로 투자설명서를 교부받고자 하는 투자자는 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각 호의 요건을 모두 충족하여야 합니다.

1) 투자설명서 교부 방법 및 일시

| 구분 | 교부방법 | 교부일시 |

|---|---|---|

|

구주주 청약자 |

1),2),3)을 병행 | 1) 우편송부시 : 구주주청약 초일인 2025년 10월 20일 전 수취가능 2) 한국투자증권(주)의 본ㆍ지점에서 교부 : 구주주청약 종료일(2025년 10월 21일)까지 3) 한국투자증권(주)의 홈페이지나 HTS, MTS에서 교부 : 구주주청약 종료일(2025년 10월 21일)까지 |

| 1) 우편 송부 | ||

| 2) 한국투자증권㈜의 본,지점에서 교부 | ||

| 3) 한국투자증권㈜의 홈페이지나 HTS, MTS에서 교부 | ||

|

일반 청약자 |

1),2)를 병행 | 1) 한국투자증권(주)의 본ㆍ지점에서 교부 : 일반청약 종료일(2025년 10월 24일)까지 2) 한국투자증권(주)의 홈페이지나 HTS, MTS에서 교부 : 일반청약 종료일(2025년 10월 24일)까지 |

| 1) 한국투자증권(주)의 본, 지점에서 교부 | ||

| 2) 한국투자증권(주)의 홈페이지나 HTS, MTS에서 교부 |

| ※ 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다. |

2) 확인절차

① 우편을 통한 투자설명서 수령시

- 청약하시기 위해 지점을 방문하셨을 경우, 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

- HTS 또는 MTS를 통한 청약을 원하시는 경우, 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

- 주주배정 유상증자의 경우 유선청약이 가능합니다. 유선상으로 신분확인을 하신 후, 투자설명서 교부 확인을 해주시고 청약을 진행하여 주시기 바랍니다.

② 지점 방문을 통한 투자설명서 수령시

- 직접 투자설명서 교부확인서를 작성하시고 청약을 진행하시기 바랍니다.

③ 홈페이지 또는 HTS, MTS를 통한 교부

- 청약화면에 추가된 투자설명서 다운로드 및 투자설명서 교부 확인에 체크가 선행되어야 청약업무 진행이 가능합니다.

3) 기타

① 금번 유상증자의 경우, 본 증권신고서의 효력발생 이후 주주명부상 주주에게 투자설명서를 우편으로 발송할 예정입니다. 우편의 반송 등에 의한 사유로 교부를 받지 못하신 투자자께서는, 한국투자증권(주)의 본ㆍ지점 방문을 통해 인쇄물을 받으실 수 있으며, 또한 동일한 내용의 투자설명서를 전자문서의 형태로 한국투자증권(주)의 홈페이지에서 다운로드 받으실 수 있습니다. 한편, 일반공모 청약시 투자자께서는 대표주관회사에 방문하여 투자설명서 인쇄물을 수령하시거나 대표주관회사의 홈페이지에서 동일한 내용의 투자설명서를 전자문서의 형태로 다운로드 받으시는 2가지 방법으로 투자설명서를 교부받으실 수 있습니다. 다만, 전자문서의 형태로 교부 받으실 경우, 「자본시장과 금융투자업에 관한 법률」 제124조 제1항 각 호의 요건을 모두 충족해야만 청약이 가능합니다.

② 구주주 청약시 한국투자증권㈜ 이외의 증권회사를 이용한 청약 방법

해당 증권회사의 청약방법 및 규정에 의해 청약을 진행하시기 바랍니다. 이 경우에도, 본 투자설명서의 교부에 대한 확인 등의 절차를 수행하지 아니하면, 금번 유상증자의 청약에 참여하실 수 없음에 유의하시기 바랍니다.

※ 투자설명서 교부를 받지 않거나, 수령거부의사를 서면 등의 방법으로 표시하지 않을 경우, 본 유상증자의 청약에 참여할 수 없습니다.

| ※ 관련법규 「자본시장과 금융투자업에 관한 법률」 제9조 (그 밖의 용어의 정의) ⑤ 이 법에서 "전문투자자"란 금융투자상품에 관한 전문성 구비 여부, 소유자산규모 등에 비추어 투자에 따른 위험감수능력이 있는 투자자로서 다음 각 호의 어느 하나에 해당하는 자를 말한다. 다만, 전문투자자 중 대통령령으로 정하는 자가 일반투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우 금융투자업자는 정당한 사유가 있는 경우를 제외하고는 이에 동의하여야 하며, 금융투자업자가 동의한 경우에는 해당 투자자는 일반투자자로 본다. <개정 2009.2.3> 1. 국가 2. 한국은행 3. 대통령령으로 정하는 금융기관 4. 주권상장법인. 다만, 금융투자업자와 장외파생상품 거래를 하는 경우에는 전문투자자와 같은 대우를 받겠다는 의사를 금융투자업자에게 서면으로 통지하는 경우에 한한다. 5. 그 밖에 대통령령으로 정하는 자 제124조 (정당한 투자설명서의 사용) ① 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자(전문투자자, 그 밖에 대통령령으로 정하는 자를 제외한다)에게 제123조에 적합한 투자설명서(집합투자증권의 경우 투자자가 제123조에 따른 투자설명서의 교부를 별도로 요청하지 아니하는 경우에는 제2항제3호에 따른 간이투자설명서를 말한다. 이하 이 항 및 제132조에서 같다)를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 아니 된다. 이 경우 투자설명서가 제436조에 따른 전자문서의 방법에 따르는 때에는 다음 각 호의 요건을 모두 충족하는 때에 이를 교부한 것으로 본다.<개정 2013.5.28> 1. 전자문서에 의하여 투자설명서를 받는 것을 전자문서를 받을 자(이하 "전자문서수신자"라 한다)가 동의할 것 2. 전자문서수신자가 전자문서를 받을 전자전달매체의 종류와 장소를 지정할 것 3. 전자문서수신자가 그 전자문서를 받은 사실이 확인될 것 4. 전자문서의 내용이 서면에 의한 투자설명서의 내용과 동일할 것 「자본시장과 금융투자업에 관한 법률 시행령」 제11조 (증권의 모집·매출) ① 법 제9조제7항 및 제9항에 따라 50인을 산출하는 경우에는 청약의 권유를 하는 날 이전 6개월 이내에 해당 증권과 같은 종류의 증권에 대하여 모집이나 매출에 의하지 아니하고 청약의 권유를 받은 자를 합산한다. 다만, 다음 각 호의 어느 하나에 해당하는 자는 합산 대상자에서 제외한다. <개정 2009.10.1, 2010.12.7, 2013.6.21, 2013.8.27> 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 제10조제1항제1호부터 제4호까지의 자 나. 제10조제3항제12호·제13호에 해당하는 자 중 금융위원회가 정하여 고시하는 자 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사·감정인·변호사·변리사·세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 2. 다음 각 목의 어느 하나에 해당하는 연고자 가. 발행인의 최대주주(법 제9조제1항제1호에 따른 최대주주를 말한다. 이하 같다)와 발행주식총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자 제132조 (투자설명서의 교부가 면제되는 자) 법 제124조제1항 각 호 외의 부분 전단에서 "대통령령으로 정하는 자"란 다음 각 호의 어느 하나에 해당하는 자를 말한다. <개정 2009.7.1, 2013.6.21> 1. 제11조 제1항 제1호 다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화·전신·모사전송, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다. |

(6) 주권 유통에 관한 사항

주권유통개시일: 2025년 11월 10일(유상증자 신주) (2019년 9월 16일 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.)

(7) 청약증거금의 대체 및 반환 등에 관한 사항

청약증거금은 청약금액의 100%로 하고, 주금납입기일에 주금납입금으로 대체하며, 청약증거금에 대해서는 무이자로 합니다. 일반공모 총 청약주식수(기관투자자 포함)가 일반공모주식수를 초과하여 청약증거금이 발생한 경우, 그 초과 청약증거금은 2025년 10월 28일부터 해당 청약사무 취급처에서 환불합니다.

(8) 주금납입장소: 우리은행 정왕동지점

다. 신주인수권증서에 관한 사항

| 신주배정기준일 | 신주인수권증서의 매매 금융투자업자 | |

|---|---|---|

| 회사명 | 회사고유번호 | |

| 2025년 09월 10일 | 한국투자증권(주) | 00160144 |

(1) 금번과 같이 주주배정 방식의 유상증자를 실시할 때, 주주가 소유하고 있는 주식수 비율대로 신주를 인수할 권리인 신주인수권에 대하여 당사는 「자본시장과 금융투자업에 관한 법률」제165의6조 제3항 및「증권의 발행 및 공시 등에 관한 규정」제5-19조에 의거하여 주주에게 신주인수권증서를 발행합니다.

(2) 금번 유상증자시 신주인수권증서는 전자증권제도 시행일(2019년 9월 16일) 이후에 발행되고 상장될 예정으로 전자증권으로 발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

(3) 신주인수권증서 매매의 중개를 할 증권회사는 대표주관회사인 한국투자증권(주)으로 합니다.

(4) 신주인수권증서 매매 등

- 금번 유상증자시 신주인수권증서는 전자증권제도 시행 이후에 발행되고 상장될 예정으로 실물은 발행 되지 않고 전자증권으로 등록발행됩니다. 주주가 증권사 계좌에 보유하고 있는 주식(기존 '실질주주' 보유주식)에 대하여 배정되는 신주인수권증서는 해당 증권사 계좌에 발행되어 입고되며, 명의개서대행기관 특별계좌에 관리되는 주식(기존 '명부주주' 보유주식)에 대하여 배정되는 신주인수권증서는 명의개서대행기관 내 특별계좌에 소유자별로 발행 처리됩니다.

- 신주인수권증서를 매매하고자 하는 주주는 신주인수권증서를 예탁하고 있는 증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(5) 신주인수권증서를 양수한 투자자의 청약방법

신주인수권증서를 증권회사에 예탁하고 있는 양수인은 당해 증권회사 점포 및 한국투자증권(주)의 본ㆍ지점을 통해 해당 신주인수권증서에 기재되어 있는 수량만큼 청약할 수 있으며 청약 기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다.

(6) 신주인수권증서의 상장

당사는 금번 주주배정후 실권주 일반공모 유상증자 관련 신주인수권증서의 상장을 한국거래소에 신청할 예정입니다. 동 신주인수권증서가 상장될 경우 상장기간은 2025년 09월 26일부터 2025년 10월 02일까지 5거래일간으로 예정하고 있으며, 동 기간 중 상장된 신주인수권증서를 한국거래소에서 매매할 수 있습니다. 동 신주인수권증서는 2025년 10월 10일에 상장폐지될 예정입니다. 「코스닥시장 상장규정」 제83조(신주인수권증권 및 신주인수권증서의 신규상장)에 따라 5거래일 이상 상장되어야 하며, 동 규정 제85조(신주인수권증권 및 신주인수권증서의 상장폐지)에 따라 신주청약 개시일 5거래일전에 상장폐지되어야 합니다.

|

※ 관련법령 제165조의6(주식의 발행 및 배정 등에 관한 특례) ③ 주권상장법인은 제1항제1호의 방식으로 신주를 배정하는 경우 「상법」 제416조제5호 및 제6호에도 불구하고 주주에게 신주인수권증서를 발행하여야 한다. 이 경우 주주 등의 이익 보호, 공정한 시장질서 유지의 필요성 등을 고려하여 대통령령으로 정하는 방법에 따라 신주인수권증서가 유통될 수 있도록 하여야 한다. 제176조의8(주식의 발행 및 배정에 관한 방법 등) ④ 법 제165조의6제3항 후단에서 "대통령령으로 정하는 방법"이란 다음 각 호의 어느 하나에 해당하는 방법을 말한다. 1. 증권시장에 상장하는 방법 2. 둘 이상의 금융투자업자(주권상장법인과 계열회사의 관계에 있지 아니한 투자매매업자 또는 투자중개업자를 말한다)를 통하여 신주인수권증서의 매매 또는 그 중개ㆍ주선이나 대리업무가 이루어지도록 하는 방법. 이 경우 매매 또는 그 중개ㆍ주선이나 대리업무에 관하여 필요한 세부사항은 금융위원회가 정하여 고시한다.

제83조(신주인수권증권 및 신주인수권증서의 신규상장) ② 신주인수권증권을 신규상장하려면 다음 각 호의 심사요건을 모두 충족하여야 한다. 1. 신주인수권증권의 발행회사의 주식(외국주식예탁증권을 포함한다. 이하 이 장에서 같다)이 코스닥시장에 상장되어 있을 것 2. 신주인수권증권의 발행회사의 상장 주식이 상장신청일 현재 이 규정에 따른 관리종목으로 지정되지 않고, 형식적 상장폐지 사유 또는 상장적격성 실질심사에 따른 상장폐지 사유에 해당되지 않을 것 3. 신주인수권증권의 발행총수가 1만 증권 이상일 것. 이 경우 해당 증권의 목적인 신주가 액면주식인 경우에는 액면가액 5,000원을 기준으로 한다. 4. 신주인수권증권의 잔존 권리행사기간이 상장신청일 현재 1년 이상일 것 5. 신주인수권부사채권이 모집 또는 매출로 발행되었을 것. 다만, 주주에게 해당 사채권의 인수권이 주어진 경우에는 그러하지 아니하다. ③ 신주인수권증서를 신규상장하려면 다음 각 호의 심사요건을 모두 충족하여야 한다. 1. 신주인수권증서의 발행회사의 주식이 코스닥시장에 상장되어 있을 것 2. 신주인수권증서의 발행회사의 상장 주식이 상장신청일 현재 이 규정에 따른 관리종목으로 지정되지 않고, 형식적 상장폐지 사유 또는 상장적격성 실질심사에 따른 상장폐지 사유에 해당되지 않을 것 3. 신주인수권의 양도를 허용하고, 신주인수권을 갖는 모든 주주에게 신주인수권증서를 발행하였을 것 4. 신주인수권증서의 발행총수가 1만 증서 이상일 것. 이 경우 해당 증서의 목적인 신주가 액면주식인 경우에는 액면가액 5,000원을 기준으로 한다. 5. 신주인수권증서의 거래 가능 기간이 5일(매매거래일을 기준으로 한다) 이상일 것 제85조(신주인수권증권 및 신주인수권증서의 상장폐지) 1. 신주인수권증권의 목적인 주식이 관리종목으로 지정되거나, 형식적 상장폐지 사유 또는 상장적격성 실질심사에 따른 상장폐지 사유가 발생한 경우 2. 신주인수권증권의 목적인 주식에 대한 상장폐지 신청으로 해당 주식이 상장폐지되는 경우 3. 신주인수권 행사기간이 만료되거나 행사가 완료된 경우 4. 그 밖에 공익 실현과 투자자 보호를 위하여 거래소가 신주인수권증권의 상장폐지가 필요하다고 인정하는 경우 ② 거래소는 신주인수권증서가 다음 각 호의 어느 하나에 해당하는 경우 해당 신주인수권증서의 상장을 폐지한다. 1. 신주인수권증서의 목적인 주식이 관리종목으로 지정되거나, 형식적 상장폐지 사유 또는 상장적격성 실질심사에 따른 상장폐지 사유가 발생한 경우 2. 신주인수권증서의 목적인 주식에 대한 상장폐지 신청으로 해당 주식이 상장폐지되는 경우 3. 신주 청약 개시일의 5일(매매거래일을 기준으로 한다) 전이 된 경우. 다만, 신주인수권증서의 유통상황을 고려하여 세칙으로 정하는 경우에는 그 기간 전으로 한다. 4. 그 밖에 공익 실현과 투자자 보호를 위하여 거래소가 신주인수권증서의 상장폐지가 필요하다고 인정하는 경우 |

(7) 신주인수권증서의 거래 관련 추가사항

당사는 금번 유상증자의 신주인수권증서를 상장신청할 예정인 바, 현재까지 관계기관과의 협의를 통해 확인된 신주인수권증서 상장시의 제반 거래관련 사항은 다음과 같습니다.

1) 상장방식: 전자등록발행된 신주인수권증서 전부를 상장합니다.

2) 주주의 신주인수권증서 거래

| 구분 | 상장거래방식 | 계좌대체 거래방식 |

|---|---|---|

| 방법 | 주주의 신주인수권증서를 전자등록발행하여 상장합니다. 상장된 신주인수권증서를 장내거래를 통하여 매수하여 증권사 계좌에 보유한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. 주주의 신주인수권증서는 전자등록발행되므로 실물 증서는 발행되지 않습니다. | 신주인수권증서를 매매하고자 하는 실질주주는 위탁증권회사에 신주인수권증서의 매매를 증명할 수 있는 서류를 첨부하여 거래상대방 명의의 위탁자 계좌로 신주인수권증서의 계좌대체를 청구합니다. 위탁자계좌를 통하여 신주인수권증서를 매수한 자는 그 수량만큼 청약할 수 있으며, 청약기일내에 청약하지 아니하면 그 권리와 효력은 상실됩니다. |

| 기간 | 2025년 09월 26일부터 2025년 10월 02일까지(5거래일간) 거래 | 2025년 09월 19일(예정)부터 2025년 10월 13일까지 거래 |

① 상장거래: 2025년 09월 26일부터 2025년 10월 02일까지(5영업일간) 거래 가능합니다.

② 계좌대체거래: 2025년 09월 19일(예정)부터 2025년 10월 13일까지 거래 가능 합니다.

* 신주인수권증서 상장거래의 결제일인 2025년 10월 13일까지 계좌대체(장외거래) 가능하며, 해당일 이후부터는 신주인수권증서의 청약권리 명세를 확정하므로 신주인수권증서의 계좌대체(장외거래)가 제한됩니다.

* 신주인수권증서는 전자등록발행되므로 실물은 발행되지 않습니다.

3) 특별계좌 소유주(기존 '명부주주')의 신주인수권증서 거래

① '특별계좌 보유자(기존 '명부주주')'는 명의개서대행기관에 '특별계좌'에서 '일반전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후 금번 유상증자 청약 참여 또는 신주인수권증서의 매매가 가능합니다.

② '특별계좌 보유자(기존 '명부주주')'는 신주인수권증서의 '일반 전자등록계좌(증권회사 계좌)'로 이전 없이 대표주관회사인 한국투자증권(주)의 본ㆍ지점에서 직접 청약하는 방법으로도 금번 유상증자에 청약이 가능합니다. 다만 신주인수권증서의 매매는 명의개서대행기관에 '특별계좌'에서 '일반 전자등록계좌(증권회사 계좌)'로 신주인수권증서를 이전 신청한 후에만 가능하므로 이 점 유의하시기 바랍니다.

라. 기타 모집 또는 매출에 관한 사항

(1) 본 증권신고서는 공시심사 과정에서 일부내용이 정정될 수 있으며, 투자판단과 밀접하게 연관된 주요 내용의 변경시에는 본 신고서상의 일정에 차질을 가져올 수 있습니다. 또한, 관계기관과의 업무진행 과정에서 일정이 변경될 수도 있으므로 투자자 여러분께서는 투자시 이러한 점을 감안하시기 바랍니다.

(2)「자본시장과 금융투자업에 관한 법률」제120조 제3항에 의거 본 증권신고서의 효력의 발생은 증권신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나, 정부가 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다.

(3) 본 증권신고서에 기재된 내용은 본 공시서류 제출일 전일 현재까지 발생된 것으로 본 신고서에 기재된 사항 이외에 자산, 부채, 현금흐름 또는 손익상황에 중대한 변동을 가져오거나 중요한 영향을 미치는 사항은 없습니다. 따라서, 주주 및 투자자가 투자의사를 결정함에 있어 유의하여야 할 사항이 본 증권신고서상에 누락되어 있지 않습니다.

(4) 금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업보고서, 반기보고서, 분기보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 전자공시되어 있사오니 투자의사를 결정하시는 데 참조하시기 바랍니다.

(5) 본 증권신고서의 예정 모집가액은 확정되어 있는 것은 아니며, 청약일 3거래일 전에 확정 발행가액을 산정함으로써 확정될 예정입니다. 또한, 본 증권신고서의 발행예정금액은 추후 주당 발행가액이 확정되는 내용에 따라 변경될 수 있음을 유의하여 주시기 바랍니다.

5. 인수 등에 관한 사항

| [인수방법 : 잔액인수] |

| 인수인 | 인수주식 종류 및 수 | 인수대가 | |

| 대표주관 | 한국투자증권(주) | 인수주식의 종류: 기명식 보통주식 인수주식의 수: 최종실권주 X 인수비율(100%) |

인수수수료 : 모집총액의 2.0% 실권수수료 : 실권인수금액의 20.0% |

| 주1) | 최종실권주: 구주주 청약 및 일반공모 후 발생한 배정잔여주 또는 청약미달주식 |

| 주2) | 모집총액: 총발행주식수 X 확정발행가액 |

II. 증권의 주요 권리내용

금번 당사가 주주배정후 실권주 일반공모 유상증자를 통하여 발행할 증권은 상법에서 정하는 액면가액 500원의 기명식 보통주로서 특이사항은 없으며, 정관상 명시된 증권의 주요 권리 내용은 다음과 같습니다.

1. 액면금액

|

제6조 (1주의 금액) 회사가 발행하는 주식 1주의 금액은 500원으로 한다. |

2. 주식의 발행 및 배정에 관한 사항

|

제5조 (발행할 주식의 총수) 회사가 발행할 주식의 총수는 200,000,000주로 한다. 제8조의2 (주식 등의 전자등록) 회사는 주식·사채 등의 전자등록에 관한 법률 제2조 제1호에 따른 주식등을 발행하는 경우에는 전자등록기관의 전자등록계좌부에 주식등을 전자등록하여야 한다. 다만, 회사가 법령에 따른 등록의무를 부담하지 않는 주식등의 경우에는 그러하지 아니할 수 있다. 제9조 (주식의 종류) ① 회사가 발행할 주식은 보통주식과 종류주식으로 한다. ② 회사가 발행하는 종류주식은 이익배당 또는 잔여재산분배에 관한 우선주식, 의결권 배제 또는 제한에 관한 주식, 상환주식, 전환주식 및 이들의 전부 또는 일부를 혼합한 주식으로 한다. 제9조의2 (이익배당, 의결권 배제 및 주식의 상환에 관한 종류주식) ① 회사는 이익배당, 의결권 배제 및 주식의 전환에 관한 종류주식(이하 이 조에서 "종류주식"이라 한다.)을 발행할 수 있다. ② 종류주식의 발행한도는 보통주식의 100분의 40 이하로 한다. ③ 종류주식에 대하여는 우선배당한다. 종류주식에 대한 우선배당은 1주의 금액을 기준으로 연 1% 이상 10% 이내에서 발행시에 이사회가 정한 배당률에 따라 현금으로 지급한다. ④ 종류주식에 대하여 제3항에 따른 배당을 하고 보통주식에 대하여 종류주식의 배당률과 동률의 배당을 한 후, 잔여배당가능이익이 있으면 보통주식과 종류주식에 대하여 동등한 비율로 배당한다. ⑤ 종류주식에 대하여 제3항에 따른 배당을 하지 못한 사업연도가 있는 경우에는 미배당분을 누적하여 다음 사업연도의 배당시에 우선하여 배당한다. ⑥ 종류주식의 주주에게는 종류주식에 대하여 제3항에 따른 배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있다. ⑦ 종류주식의 존속기간은 발행일로부터 1년이상 10년이내에서 발행시에 이사회에서 정하도록 하고 만료와 동시에 보통주로 전환된다. 다만, 위 기간 중 소정의 배당을 하지 못한 경우에는 소정의 배당이 완료될 때까지 그 기간은 연장된다 ⑧ 제7항의 전환으로 인하여 발행할 주식은 보통주식으로 하고, 그 전환비율은 종류주식 1주 당 전환으로 인하여 발행하는 주식 1주로 한다. ⑨ 제7항에 따라 발행되는 신주에 대한 이익의 배당에 관하여는 제13조(신주의 배당기산일)를 준용한다. |

3. 의결권에 관한 사항

|

제29조 (주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제30조 (상호주에 대한 의결권 제한) 이 회사, 이 회사의 자회사 또는 자회사가 다른 회사의 발행주식총수의 10분지 1을 초과하는 주식을 가지고 있는 그 다른 회사가 가지고 있는 이 회사의 주식은 의결권이 없다. 제31조 (의결권의 불통일 행사) ① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일전에 회사에 대하여 서면 또는 전사문서로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 신탁을 인수하였거나 기타타인을 위하여 주식을 가지고 있는 경우는 그러하지 아니하다. 제32조 (의결권의 행사 및 대리행사) ① 본 회사의 주주총회의 의결권행사는 주주총회에 출석하여 행사함을 원칙으로 하되, 이사회의 결의로 총회에 출석하지 아니하고 서면에 의하여 의결권을 행사 할 수 있다. ② 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ③ 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

4. 신주인수권에 관한 사항

|

제10조 (신주인수권) ① 이 회사의 주주는 정관에 다른 규정이 있는 경우를 제외하고는 신주발행에 있어서 그가 소유한 주식 수에 비례하여 신주의 배정을 받을 권리가 있다. 그러나 주주가 신주인수권을 포기 또는 상실하거나 신주배정에 단주가 발생하는 경우에 그 처리방법은 이사회의 결의로 정한다. ② 회사는 제1항의 규정에도 불구하고 다음 각 호의 어느 하나에 해당하는 경우 이사회의 결의로 주주 외의 자에게 신주를 배정할 수 있다. 1. 발행주식총수의 100분의 40을 초과하지 않는 범위 내에서 자본시장과 금융투자업에 관한 법률 제165조의6에 따라 일반공모증자 방식으로 신주를 발행하는 경우 2. 상법 제542조의3에 따른 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 20 범위 내에서 우리사주 조합원에게 주식을 배정하는 경우 4. 근로복지기본법 제39조의 규정에 의한 우리사주매수선택권의 행사로 인하여 신주를 발행하는 경우 5. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 재무구조 개선, 긴급한 자금조달 및 회사의 경영상필요를 위하여 국내외 금융기관, 벤처금융 또는 기관투자자에게 신주를 발행하는 경우 6. 발행주식총수의 100분의 50을 초과하지 않는 범위 내에서 사업상 중요한 기술도입, 연구개발, 생산.판매.자본 제휴를 위하여 외국인투자자, 제휴회사 등 그 상대방에게 신주를 발행하는 경우 ③ 제2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. ④ 신주인수권을 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 한다. |

5. 주식매수선택권에 관한 사항

|

제12조 (주식매수선택권) ① 회사는 주주총회의 특별결의로 발행주식총수의 100분의 15 범위 내에서 주식매수선택권을 부여할 수 있다. 다만, 상법 제542조의3 제3항의 규정에 따라 발행주식총수의 100분의 3 범위 내에서 이사회의 결의로 주식매수선택권을 부여할 수 있다. 이 경우 주식매수선택권은 경영성과 또는 주가지수 등에 연동하는 성과연동형으로 부여할 수 있다. ② 제1항의 규정에 의한 주식매수선택권 부여대상자는 회사의 설립·경영과 기술혁신 등에 기여하거나 기여할 수 있는 회사의 이사·감사 또는 피용자 및 상법 시행령 제30조 제1항이 정하는 관계회사의 이사·감사 또는 피용자로 한다. 다만, 회사의 이사에 대하여는 이사회의결의로 주식매수선택권을 부여할 수 없다. ③ 제2항의 규정에 불구하고 상법 제542조의8 제2항 제5호의 최대주주(이하 "최대주주"라 함)와 주요주주 및 그 특수관계인에게는 주식매수선택권을 부여할 수 없다. 다만, 회사 또는 제2항의 관계회사의 임원이 됨으로써 특수관계인에 해당하게 된 자(그 임원이 계열회사의 상무에 종사하지 아니하는 이사·감사인 경우를 포함한다.)에게는 주식매수선택권을 부여할 수 있다. ④ 임원 또는 직원 1인에 대하여 부여하는 주식매수선택권은 발행주식총수의 100분의 3을 초과할 수 없다. ⑤ 다음 각 호의 어느 하나 해당하는 경우에는 이사회의 결의로 주식매수선택권의 부여를 취소할 수 있다. 1. 주식매수선택권을 부여받은 자가 본인의 의사에 따라 사임 또는 사직한 경우 2. 주식매수선택권을 부여받은 자가 고의 또는 과실로 회사에 중대한 손해를 입힌 경우 3. 회사의 파산 등으로 주식매수선택권의 행사에 응할 수 없는 경우 4. 기타 주식매수선택권 부여 계약에서 정한 취소사유가 발생한 경우 ⑥ 회사는 주식매수선택권을 다음 각 호의 1에서 정한 방법으로 부여한다. 1. 주식매수선택권의 행사가격으로 새로이 기명식 보통주식(또는 기명식 우선주식)을 발행하여 교부하는 방법 2. 주식매수선택권의 행사가격으로 기명식 보통주식(또는 기명식 우선주식)의 자기주식을 교부하는 방법 3. 주식매수선택권의 행사가격과 시가와의 차액을 현금 또는 자기주식으로 교부하는 방법 ⑦ 주식매수선택권을 부여받은 자는 제1항의 결의일 부터 2년 이상 재임 또는 재직하여야 권리를 행사할 수 있다. 다만, 제1항의 결의일로부터 2년 내에 사망하거나 그밖에 본인의 귀책사유가 아닌 사유로 퇴임 또는 퇴직한자는 그 행사기간동안 주식매수선택권을 행사 할 수 있다. ⑧ 주식매수선택권의 행사로 인하여 발행한 신주에 대한 이익의 배당에 관하여는 제12조의 규정을 준용한다. ⑨ 제1항의 단서의 규정에 따라 이사회 결의로 주식매수선택권을 부여한 경우에는 그 부여 후 처음으로 소집되는 주주총회의 승인을 얻어야 한다. |

6. 배당에 관한 사항

|

제13조 (신주의 배당기산일) 회사가 유상증자, 무상증자 및 주식배당에 의하여 신주를 발행하는 경우 신주에 대한 이익의 배당에 관하여는 신주를 발행한때가 속하는 영업년도의 직전영업년도말에 발행된 것으로 본다. 제59조 (이익배당) ② 이익의 배당을 주식으로 하는 경우 회사가 종류주식을 발행한 때에는 각각 그와 같은 종류의 주식으로 할 수 있다. ③ 제1항의 배당은 이사회 결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ※ 제17조제1항에 따라 정한 정기주주총회의 기준일과 다른날로 배당기준일을 정할 수 있음.④ 이익배당은 주주총회의 결의로 정한다. 다만, 제56조제6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다.

제56조 (배당금지급청구권의 소멸시효) |

III. 투자위험요소

| 【투자자 유의사항】 |

|---|

| ■ 금번 유상증자를 청약하고자 하는 투자자들은 투자결정을 하기전에 증권신고서의 다른 기재 부분 뿐만 아니라 특히 아래 기재된 투자위험요소를 주의깊게 검토한 후 이를 고려하여 최종적인 투자판단을 하시기 바랍니다. ■ 당사는 본 증권신고서를 통하여 청약 전에 투자자께서 숙지하셔야 하는 부분에 대하여 성실히 기재하고자 노력하고 있습니다. 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수 없으므로, 투자자는 아래 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 자신의 독자적이고도 세밀한 판단에 의해야 합니다. 따라서 증권신고서에 기재된 사항은 투자 판단 시 참고 자료로 활용하실 것을 권고드리며, 투자자의 투자 판단에 대한 결과는 투자자 본인에게 귀속됨을 다시 한번 알려드립니다. ■ 만일, 아래 기재한 투자위험요소가 실제로 발생하는 경우, 당사의 사업, 재무상태, 기타 영업활동에 중대한 부정적 영향을 미칠 수 있으며, 이에 따라 투자자가 금번 공모과정에서 취득하게 되는 당사 주식의 시장가격이 하락하여 투자금액의 일부 또는 전부를 잃게 될 수도 있음을 유의하시기 바랍니다. ■ 2009년 2월 4일부로 시행된 「자본시장과 금융투자업에 관한 법률」 제124조에 의거 누구든지 증권신고의 효력이 발생한 증권을 취득하고자 하는 자 (전문투자자, 그밖에 대통령령으로 정하는 자를 제외함) 에게 적합한 투자설명서를 미리 교부하지 아니하면 그 증권을 취득하게 하거나 매도하여서는 안됩니다. 다만, 「자본시장과 금융투자업에 관한 법률 시행령」 제132조에 의거하여 투자설명서를 받기를 거부한다는 의사를 서면으로 표시한 자는 투자설명서의 교부없이 청약이 가능합니다. ■ 본 공시서류의 기재사항은 투자 결정을 위한 참고사항일 뿐이며, 투자에 대한 모든 손익 및 투자책임은 투자자 본인에게 귀속됨을 다시 한 번 말씀드립니다. |

| [주요 용어 정리] |

| 용 어 | 설 명 |

|---|---|

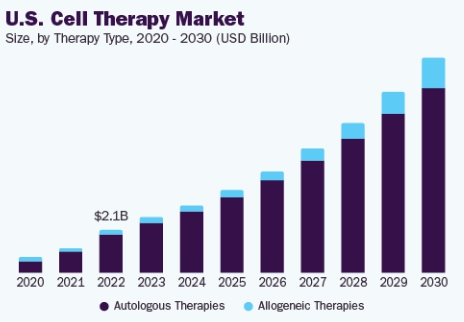

| 3D 세포치료제 | 살아있는 세포를 환자에게 직접 적용 및 주입하는 치료제로서, 3차원의 구조를 갖는 환자의 조직을 모사하여 제작된 치료제. 세포와 조직의 기능을 복원시키기 위하여 살아있는 자가, 동종 또는 이종의 세포를 체외에서 증식, 선별하거나 여타한 방법으로 세포의 생물학적 특성을 변화시키는 일련의 행위를 통하여, 치료/진단/예방의 목적으로 사용되는 의약품. |

| 3D 바이오프린팅 | 생체적합성 재료 및 살아있는 세포를 이용하여 적층 방식으로 3차원 구조체를 제작하는 기술. |

| 3D 프린팅 (3D printing) | 복잡한 3차원 형상을 적층 제조 기법을 통해 생산하는 생산 제조 기술 중 하나. 기존 생산제조 기술에서 널리 사용되는 Computer-Aided Design and Computer-Aided Manufacturing(CAD/CAM) 기술을 기반으로 다른 생산제조 기술에 비해 내/외부 구조가 좀 더 복잡한 3차원 형상을 비교적 간단하게 제작할 수 있다는 특장점을 가지고 있음. |

|

4등급 의료기기 (Class IV medical device) |

의료기기는 사용목적과 사용 시 인체에 미치는 잠재적 위해성의 정도에 따라 국내 식품의약품안전처에서는 4개의 등급으로 의료기기를 분류함. 등급이 높을수록 위험도가 높은 의료기기로 구분되며, 4등급의 경우 ‘고도의 잠재적 위험성'을 가진 의료기기’로 구분되어 의료기기 허가를 획득하기 매우 까다롭고 힘듦. |

| 간소엽 | 간(liver)을 구성하고 있는 기능적, 구조적 단위 구조체를 말하며, 육각형 기둥모양으로 간세포 및 혈관 등으로 구성되어 있음. |

| 뇌하수체 (Pituitary) | 비강의 뒷 편에 위치하고 있는 뇌의 중앙부의 내분비기관으로, 체내에 필요한 여러가지 호르몬을 분비하는 기관임. 뇌하수체에서 분비한 호르몬들은 내분비계의 다른 기관들에 작용하여 체내 호르몬 분비를 자극하게 됨. |

|

뇌하수체 종양 (Pituitary tumor) |

뇌하수체에서 발생하는 종양으로 특정 호르몬이 과다 분비되는 기능성 종양과 호르몬 분비없이 세포 덩어리만을 형성하는 비기능성 종양으로 분류. 호르몬의 과다분비에 의해 종양이 팽창되어, 뇌하수체 조직을 압박 또는 파괴하여 호르몬 결핍 증세를 나타낼 수 있고, 주변 조직으로 확장하여 주변 신경 조직 특히 시신경을 압박하여 여러 가지 신경 장애의 증상의 유발가능성이 있음. |

|

다중 세포 프린팅 (Printing of multiple cell types) |

간, 피부 등과 같은 여러 종류의 세포가 혼합되어 있는 조직을 재생하기 위하여 2종류 이상의 세포를 하나의 구조체로 프린트 하는 방법. |

|

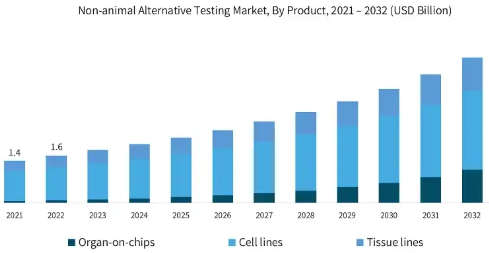

동물실험 대체 시험 (Alternative to animal experiments) |

최근 유럽을 시작으로 많은 나라에서 신약/의료기기 개발 및 연구목적의 동물 실험을 규제하는 법이 시행되고, 실제 동물 실험과 인체에서 반응이 달라 임상에서 퇴출되는 경우가 발생함으로 이를 대체하고 보완하기 위해 실행하는 시험을 의미. |

|

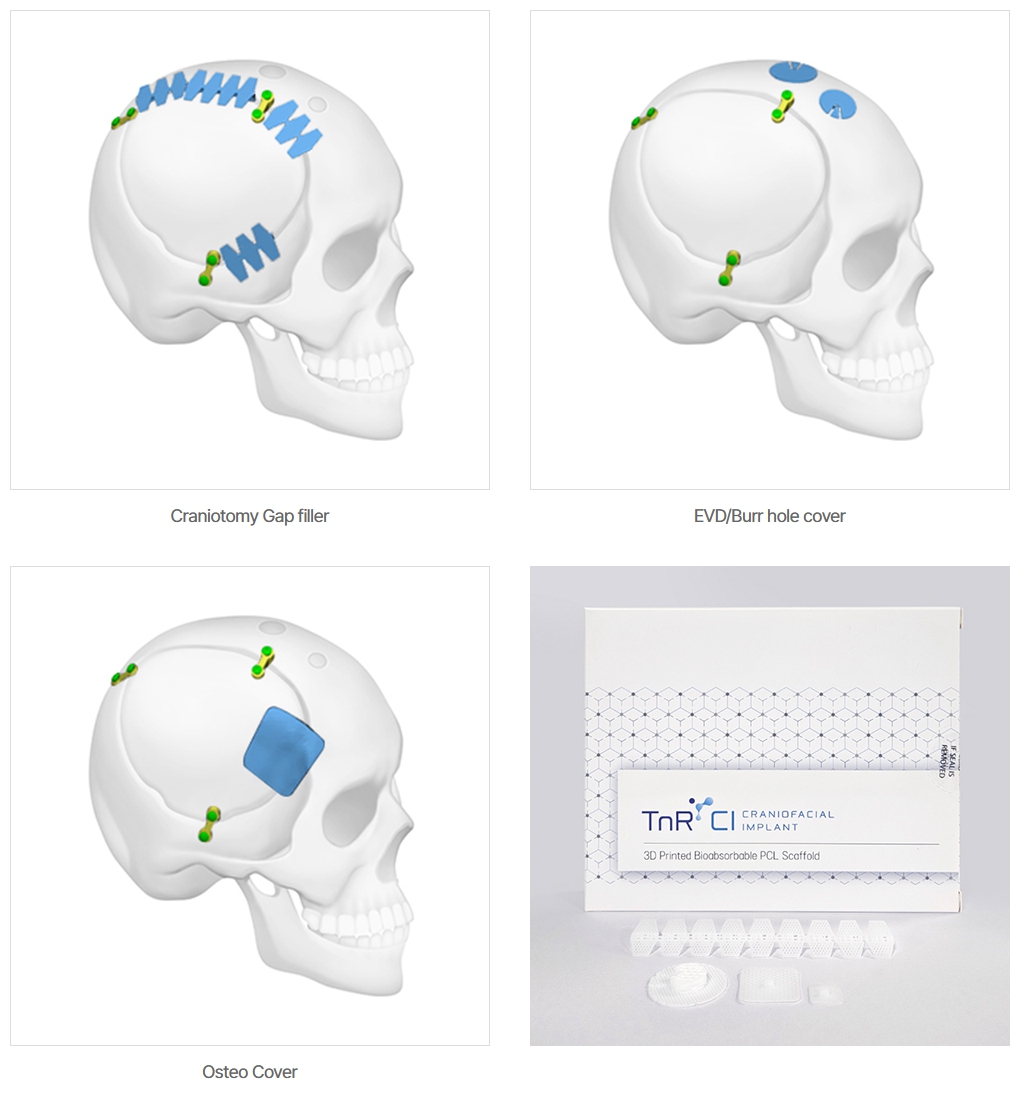

두개악안면 (Cranio-Maxillo facial) |

전두골, 후두골, 측두골, 두정골, 광대뼈 등과 같이 두뇌와 안구를 보호하는 두개부 조직과 안면의 형상을 이루는 안면부, 그리고 상악과 하악을 포함한 골조직 및 연조직을 의미함. |

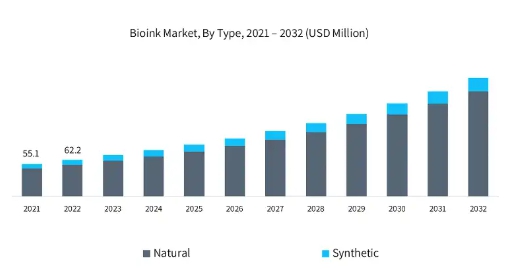

| 바이오잉크 (Bioink) | 종이에 글씨를 인쇄할 때 잉크를 투입하듯이 바이오 프린팅 시 프린팅이 가능하며 살아있는 세포를 탑재하여 프린팅한 후 세포의 생존을 가능하게 하는 동시에 고유 특성을 유지할 수 있도록 하는 하이드로겔 형태의 재료. |

| 바이오프린팅 (Bioprinting) | 바이오 생체 소재를 프린팅 가능한 프린팅 기술로서 생체 고분자, 세포, 단백질 등의 프린팅이 모두 가능한 시스템을 의미. |

|

복합재료 (Blended material) |

두 종류 이상의 소재를 혼합한 재료를 말하지만, 개념적으로 두 종류 이상의 소재를 혼합한 후에 물리/화학적으로 각각의 소재가 원래의 상을 유지하면서 원래의 소재보다 우수한 성능을 갖도록 한 재료를 말함. 당사에서는 주로 생분해성 고분자인 PCL을 중심으로 뼈 유도 물질의 하나인 TCP를 혼합하여 사용하고 있음. 경우에 따라 강도 및 분해 기간을 조절하기 위하여 PLGA와 같은 생분해성 고분자를 혼합할 수도 있음. |

|

생분해성 고분자 (Biodegradable polymer) |

생체 내에서 분해한 가능한 고분자를 의미하며, 체내 이식 후 고분자에서 저분자의 화합물로 분해되는데 분해 과정에서 이산화탄소, 물, 무기염류 등으로 분해됨. |

| 세포 프린팅 (Cell Printing) | 바이오프린팅 기술 가운데 특별히 살아있는 세포를 안전하게 프린트하는 것을 말함. |

|

생분해성 인공지지체 (Biodegradable scaffold) |

생체 내에서 분해되어지는 고분자를 이용하여 제작되어진 인공지지체로서, 체내 이식 후 주변 세포 및 조직의 침투를 허용하여 조직의 재건 및 재생에 기여하는 구조체. |

|

세포외기질 (Extracellular matrix) |

조직 또는 장기의 구조를 유지하는 지지역할을 할 뿐만 아니라 면역 및 세포의 행동에 영향을 주는 신호전달물질 등을 포함하며 세포 주위를 둘러싸고 있는 물질. |

|

안와골절 (Orbital wall fracture) |

안구 주위의 뼈는 매우 얇기 때문에, 안구에 심한 충격이 가해지면 안구 주변의 뼈에 골절이 발생하게 됨. 안와골절이 발생하게 되면 안구 조직 특히 안구 운동을 하는 근육에 손상이 발생하게 되고, 골절된 틈 사이로 주변 조직이 침착되어 이로 인한 복시가 나타나게 됨. |

| 오가노이드 (Organoid) | 줄기세포나 장기 기원세포로부터 분리한 세포를 3차원 배양법으로 다시 응집, 재조합하여 만든 장기 특이적 세포 집합체. 오가노이드는 장기의 ‘organ’과 -와 같은 이라는 의미를 가진 접미어 ‘oid’로 구성되어 있는 단어로서 ‘장기와 유사한 것’이라는 의미. |

| 유도만능줄기세포 | 기존 줄기 세포 연구의 윤리 문제에서 자유로우면서도 분화능력은 배아줄기세포와 비슷한 줄기세포. 일본의 야마나카 교수가 체세포에 역분화를 일으키는 4가지 특정 유전자를 발현시켜 제작하여 줄기 세포 분야의 혁신을 일으켜 2012년 노벨의학상을 받음. |

| 인공지지체 (Scaffold) | 조직공학의 3대 핵심요소 중 하나로 조직 및 장기의 재건을 목적으로 체내에 삽입되어 세포의 생착, 증식, 분화를 도와줌으로써 생체 기능의 복원을 가능하게하는 역할을 하는 구조체. |

|

조직 공학 (Tissue engineering) |

생명과학과 공학의 개념이 합쳐지면서 탄생한 새로운 분야로 조직을 재건하는데 근간이 되는 세포와, 세포의 증식을 위한 생체재료, 그리고 세포가 자랄 수 있는 미세환경을 적절히 조작하여 원하는 기능을 가진 생체 조직으로 재생시키는 응용 학문을 말함. |

| 치조골 (Alveolar bone) | 상악골과 하악골을 이루는 골조직 중, 치아를 고정하기 위하여 치근을 둘러싸고 치아를 감싸고 있는 뼈를 총칭함. |

|

치주 조직 재생 차폐막 (GuidedBone Regeneration membrane) |

치조골의 결손 부위에 충진한 골이식재가 손실되지 않도록 적용하는 이식재로서, 골재생 기간 동안 치조골 결손 부위로 치은조직의 침투를 방어하여 골이식재와 골결손부의 융합을 도모하는 치과용 멤브레인. |

|

컴퓨터 설계 제조 기술 (Computer-Aided Design and Computer-Aided Manufacturing (CAD/CAM)) |

컴퓨터를 활용하여 설계와 생산을 자동화하는 기술로, 의료분야에서는 환자의 CT 데이터를 이용하여 맞춤형 제품을 생산하는데 활용됨. |

| 코중격 (Nasal septum) | 코의 중앙에 수직으로 위치하여 콧구멍을 둘로 나누는 연골벽을 의미. |

|

코중격 만곡증 (Nasal septal deviation) |

코중격의 휘어진 상태를 의미하며, 이로 인해 코막힘이나 후비루(콧물이 목뒤로 넘어가는 것)등의 증상을 일으키거나 비부비동염 (축농증) 등 기능적 장애가 유발됨. |

|

탈세포화된 세포외기질 바이오잉크 (Decelluralized Extracellular matrix bio-ink) |

생체 조직에서 세포성분만 제거한 후 세포외기질 성분만을 추출하여 액상화한 것으로 각 조직의 세포 생존 환경을 모사할 수 있음. |

| 콜라겐 (Collagen) | 결합조직의 주성분으로 뼈와 피부, 관절, 각 장기의 막, 머리카락 등에 몸 전체에 분포되어 있는 단백질의 일종. |

| 하이드로겔 (Hydrogel) | 친수성 고분자로서, 수용액상에서 다량의 수분을 함유하여 높은 생체 적합성을 갖으며 팽윤할 수 있는 3차원 고분자 네트워크 구조를 갖는 물질. |

|

하이브리드 세포 프린팅 (Hybrid cell printing) |

하이드로겔과 생체적합성 고분자를 하나의 구조체 내에 번갈아 프린팅하는 방식으로 상대적으로 기계적 강도가 높은 생체적합성 고분자를 이용하여 3차원 골격을 제작하고, 골격 내부에 세포 및 성장인자가 봉입된 하이드로겔을 분사하여 통합형 전조직체를 제작하는 기법. |

|

한국인 맞춤형 인공지지체 scaffold) |

한국인의 골격을 분석하여 산출된 표준화된 데이터를 바탕으로 제작된 인공지지체로 당사의 3D 프린팅 기술을 이용하여 제작된 국내 허가 제품. |

|

환자 맞춤형 인공지지체 (Customized scaffold) |

환자 개인의 결손 부위 재생을 위해 제작한 인공지지체로, 환자의 CT데이터를 CAD/CAM 기술로 설계한 후 3D 프린팅으로 환자 결손 부위에 정밀하게 맞도록 제작된 인공지지체. |

| GMP | Good Manufacturing Practice의 줄임말로써, 우수한 제품을 제조하기 위한 일련의 과정으로 원료의 구입부터 제조, 출하에 이리는 전 과정에 대한 관리기준을 규정한 것. 현행 관리 기준에 부합된 제조소에 대하여 GMP 인증이 가능하며, 이는 3년 주기로 GMP 정기심사를 통해 인증 여부를 재심사함. |

| PCL (Polycaprolactone) | ε-caprolactone의 고리열림중합 반응을 통해 합성된 합성 고분자로 생체 내에서 가수분해되어 물과 이산화탄소로 안전하게 2~3년에 걸쳐 분해되어지는 특성을 가지고 있으며, 다른 고분자보다 녹는점이 낮아 가공이 용이한 장점이 있음. |

| TCP (Tri-calcium phosphate) | 뼈를 이루는 구성성분 중 하나로, 생체 내에서 안전하게 분해되며, 분해 시 주변부에 칼슘 이온을 방출하여 뼈 조직 재생에 탁월한 효능을 나타내는 재료. |

| Preset extrusion | 기존의 프린팅 방식은 하나의 시린지에 하나의 재료만을 주입하여 밀어 짜내는 방식을 사용하는 반면, preset extrusion 방식은 미리 설계된 자유 단면형상을 갖는 카트리지에 다양한 하이드로겔을 주입하고 시린지 내부에 넣고 밀어 짜내는 프린팅 방식을 말함. 이를 통해 미리 설계된 단면형상을 갖는 프린팅 결과물을 얻을 수 있음. |

| ISO 13485 | 의료기기 산업에 특화된 품질 경영 시스템 표준이며, 의료기기에 대한 설계, 개발, 생산, 품질 관리 등 전반의 운영 방침에 대하여 유럽연합의 요구사항과 그 외 법적 요구사항 등을 반영한 국제 표준임. |

|

심근경색 (Myocardialinfatction) |

심장 근육에 혈액을 공급하는 관상동맥이 막혀 심작 조직이 괴사하는 상태를 말함. |

|

세포 응집체 (Spheroid) |

세포들이 3차원적으로 응집하여 구형 구조를 이루는 세포 집합체를 말함. 일반적인 2D 배양과 달리, 세포 간 상호작용이 활발하게 일어나 체내 조직 환경을 더 잘 모사한다는 특징이 있음. |

|

표면표지인자 (Surfacemarker) |

세포의 표면에 존재하는 단백질, 당단백질, 지질 등의 분자로, 해당 세포의 정체성, 기능, 상태 등을 나타내는 지표 역할을 함. |

|

심실 심근세포 (Ventricularcardiomyocyte) |

심장의 좌심실 또는 우심실 벽을 구성하는 주요 근육 세포로, 수축을 통해 혈액을 전신이나 폐로 내보내는 역할을 함. |

|

심방 심근세포 (Artialcardiomyocyte) |

심장의 좌심방 또는 우심방 벽을 구성하는 주요 근육 세포로, 수축을 통해 혈액을 심실로 보내는 역할을 함. |

|

결절 심근세포 (Nodalcardiomyocyte) |

심장의 전기적 신호를 자발적으로 생성하고 전달하는 심장 박동 조율자 역할을 하는 특수 심근세포로, 동방결절과 방실결절에 존재함. |

| 복합지혈제 |

콜라겐, 젤라틴 등 수동형 지혈성분과 트롬빈, 피브리노겐 등 능동형 지혈성분이 결합된 지혈제로서 수동형 지혈성분은 혈액흡수,혈소판 응집을 통해 물리적 지혈을 유도하고,능동형 지혈 성분은 혈액 응고경로에 화학적으로 작용하여 지혈을 유도함. 복합지혈제는 단순 지혈성분보다 효과적으로 지혈을 유도하고 재생에 관여할 수 있음. |

|

흡수성 돼지젤라틴 파우더 |

젤라틴은 생체내 결합조직의 주성분으로 뼈와 피부, 관절, 각 장기의 막, 머리카락 등에 몸 전체에 분포되어 있는 단백질의 일종으로 콜라겐과 유래된 조직은 동일하지만 콜라겐을 가열하고 분해하여 구조가 변성된 형태의 물질이며, 흡수성 돼지 젤라틴 파우더는 생체내 흡수성을 높이기 위해 표면개질 처리하고 분말화한 물질임. |

| 트롬빈 | 혈액 응고과정에서 가장 핵심적인 역할을 수행하는 단백질 분해효소로 피브리노겐을 불용성 피브린으로 전환하여 혈액응고를 유도함. |

| 폴리에틸렌옥사이드 | 에틸렌옥사이드라는 분자가 길게 연결된 형태의 수용성 고분자로서 생체적합한 물질이며, 콜라겐 용액내에서 점도 상승과 분산을 통해 안정화제 역할을 수행함. |

| 폴리비닐피롤리돈 |

폴리비닐피롤리돈은 인체에 대한 안전성이 높은 물질로서 의약품분야에서 가루형태의 약물과 부형제를 단단하게 뭉쳐주는 결합제로 널리쓰임.젤라틴 파우더와 혼합용액의 결합을 유도하는 역할을 수행함. |

| 단백질추출물 |

돼지혈관을 탈세포화되 제조된 혈관유래 추출물로서 콜라겐(40~50%)과 엘라스틴(50~60%)으로 구성됨. 엘라스틴 성분에 의해서 창상치유 및 조직재생을 효과적으로 유도할수 있음. |

1. 사업위험

■ 전체 사업부문

| 가. 국내외 거시경기 침체 및 불확실성이 미치는 위험 당사는 재생의학, 바이오써지컬솔루션, 화장품 사업을 영위하고 있습니다. 독자적으로 개발한 3D 바이오프린팅 시스템 기술을 기반으로 재생의학 사업 부문 내 다양한 제품을 상용화 하였으며, 재생의학의 노하우들을 적용하여 다양한 외과적 수술에 적용되는 제품들을 판매하고 있습니다. 나아가 신규 성장 동력으로 화장품 사업을 선택하고 사업 영역을 확장하고 있습니다. 당사가 영위하는 재생의학, 바이오써지컬솔루션 사업은 경기 순환에 따른 민감도가 타 산업에 비해 상대적으로 낮은 것으로 판단하나, 화장품 사업은 전통적으로 경기 민감 소비재로 분류되며, 경기 변동에 직접적인 영향을 받는 산업입니다. 따라서 국내외 경제 여건 변화에 따른 영향을 배제할 수 없으므로, 향후 경기 변동 상황을 지속적으로 모니터링할 필요가 있습니다. 국제통화기금(IMF)이 2025년 4월 발표한 World Economic Outlook(세계경제전망보고서)에 따르면, 세계경제성장률 전망치는 2024년 3.2%, 2025년 2.8%로 발표되었습니다. 이는 지난 2024년 10월 전망치인 2024년 3.2%, 2025년 3.3%와 비교 시 2024년 전망치는 동일한 수치이고, 2025년 전망치는 0.5%p 하향한 수치입니다. 또한, 2025년 5월 한국은행이 발표한 경제전망보고서에 따르면 2025년 국내 경제성장률은 0.8%, 2026년 국내 경제성장률은 1.6% 수준일 것으로 예상됩니다. 국내 경기는 무역협상 전개 양상, 경제 심리의 회복 속도, 글로벌 금융시장 여건 등과 관련한 불확실성이 높은 수준이며, 물가 또한 최근 유가와 환율의 높은 변동성에 크게 영향을 받을 것으로 전망됩니다. 상기한 바와 같이 물가상승, 경제심리 위축 등 대내외적 부정적인 요소에 따른 향후 국내외 경기의 변동성 확대는 여전히 높게 유지되고 있는 상황입니다. 향후 국내외 경기 변동성 지속으로 민간소비 위축, 설비투자 및 건설투자 지연 등의 경제 지표로 인해 당사가 영위하고 있는 사업분야 전반에 걸쳐 직, 간접적인 영향을 미칠 수 있습니다. 투자자께서는 이러한 경기 불확실성에 대한 리스크 요인에 대해 유의해주시기 바랍니다. |

당사는 재생의학, 바이오써지컬솔루션, 화장품 사업을 영위하고 있습니다. 독자적으로 개발한 3D 바이오프린팅 시스템 기술을 기반으로 재생의학 사업 부문 내 다양한 제품을 상용화 하였으며, 재생의학의 노하우들을 적용하여 다양한 외과적 수술에 적용되는 제품들을 판매하고 있습니다. 나아가 신규 성장 동력으로 화장품 사업을 선택하고 사업 영역을 확장하고 있습니다.

당사가 영위하는 재생의학, 바이오써지컬솔루션 사업은 경기 순환에 따른 민감도가 타 산업에 비해 상대적으로 낮은 것으로 판단하나, 화장품 사업은 전통적으로 경기 민감 소비재로 분류되며, 경기 변동에 직접적인 영향을 받는 산업입니다. 따라서 국내외 경제 여건 변화에 따른 영향을 배제할 수 없으므로, 향후 경기 변동 상황을 지속적으로 모니터링할 필요가 있습니다. 최근의 국내외 경기 동향은 다음과 같습니다.

(1) 글로벌 경기 동향

국제통화기금(IMF)이 2025년 4월 발표한 World Economic Outlook(세계경제전망보고서)에 따르면, 세계경제성장률 전망치는 2024년 3.2%, 2025년 2.8%로 발표되었습니다. 이는 지난 2024년 10월 전망치인 2024년 3.2%, 2025년 3.3%와 비교 시 2024년 전망치는 동일한 수치이고, 2025년 전망치는 0.5%p 하향한 수치입니다. IMF는 올해 세계 성장률에 대해 2025년 1월 전망 대비 세계 경제의 하방조정 위험요인이 보다 확대된 것으로 평가하였는데, 미국의 연쇄적인 관세 부과로 발생한 혼란과 정책 불확실성이 지속된다면 세계 경제성장률은 크게 둔화될 것으로 판단하였습니다. 또한 무역갈등으로 인한 소비 및 투자의 위축과 더불어 고금리 등으로 재정 및 통화정책 여력 부족, 금융 및 외환시장의 높은 변동성은 세계 경제의 위험요인입니다. 한편, 국제통화기금은 우리나라 2024년 성장률을 지난 1월 전망 대비 2.0%로 0.2%p 하향하였으며, 2025년 성장률은 지난 1월 전망 대비 1.0%로 1.0%p 하향 조정하였습니다.

| [국제통화기금(IMF)의 주요 국가별 경제성장률 전망] |

| (단위: %, %p) |

| 구분 | 2026년 | 2025년 | 2024년 | ||||

| 25.1월 | 25.4월 | 조정폭 | 25.1월 | 25.4월 | 조정폭 | ||

| (A) | (B) | (B-A) | (C) | (D) | (D-C) | ||

| 세계 | 3.3 | 3.0 | -0.3 | 3.3 | 2.8 | -0.5 | 3.2 |

| 선진국 | 1.8 | 1.5 | -0.3 | 1.9 | 1.4 | -0.5 | 1.8 |

| 미국 | 2.1 | 1.7 | -0.4 | 2.7 | 1.8 | -0.9 | 2.8 |

| 유로존 | 1.4 | 1.2 | -0.2 | 1.0 | 0.8 | -0.2 | 0.9 |

| 일본 | 0.8 | 0.6 | -0.2 | 1.1 | 0.6 | -0.5 | 0.1 |

| 영국 | 1.5 | 1.4 | -0.1 | 1.6 | 1.1 | -0.5 | 1.1 |

| 신흥개도국 | 4.3 | 3.9 | -0.4 | 4.2 | 3.7 | -0.5 | 4.3 |

| 중국 | 4.5 | 4.0 | -0.5 | 4.6 | 4.0 | -0.6 | 5.0 |

| 인도 | 6.5 | 6.3 | -0.2 | 6.5 | 6.2 | -0.3 | 6.5 |

| 한국 | 2.1 | 1.4 | -0.7 | 2.0 | 1.0 | -1.0 | 2.0 |

| 출처: IMF World Economic Outlook (2025.04) | |

| (주1) | 2025년, 2026년의 경제성장률은 전망치 |

또한, 2025년 6월 발표된 경제협력기구(OECD) 경제전망 자료에 따르면, OECD는 2025년 세계경제성장률을 2024년 12월의 전망치 대비 0.4%p 감소한 2.9%로 전망하였습니다. OECD는 2024년의 경우 미국, 중국, 신흥국 경제에서 강력한 확장이 이루어졌으나, 2025년의 경제 활동 지표는 일부 국가에서 기업과 소비자 심리가 약화됨에 따라 불확실성이 증가하였다고 평가하였습니다. 또한, 미국과 중국 간의 관세 인상과 무역 불확실성 증가는 글로벌 교역과 투자를 위축시키고 있으며, 특히 미국, 캐나다, 중국 등 주요 경제국에서 성장 둔화가 두드러질 것으로 예상했습니다. 인플레이션은 다소 완화되겠지만, 식품과 서비스 가격 상승으로 일부 국가에서는 여전히 높은 수준을 유지할 가능성이 있으며, 이에 따라 주요국 중앙은행은 신중한 통화정책을 유지할 것으로 예상하였습니다. 또한, 보호무역주의 확산과 지정학적 긴장이 주요 하방 리스크로 작용하며, 정책 측면에서는 무역장벽 완화, 재정 건전성 확보, 투자 촉진 등이 중요할 것으로 전망하였습니다. 한편, 한국의 2025년 경제 성장률은 2024년 12월 전망치였던 2.1% 대비 1.1%p 하락한 1.0%를 기록할 것으로 2025년 6월 전망하였습니다. OECD는 한국 경제 성장률 전망의 근거로 미국과의 관세 갈등 및 정치적 불확실성이 수출과 기업 투자를 위축시키고 있는 점을 언급하였으며, 하반기부터 실질임금 상승과 노동시장 개선에 따라 민간소비가 점차 회복될 것으로 전망하였습니다.

| [경제협력기구(OECD) 주요 국가별 경제성장률 전망] |

| (단위: %, %p) |

| 분 | 2026년 | 2025년 | 2024년 | ||||

| 24.12월 | 25.6월 | 조정폭 | 24.12월 | 25.6월 | 조정폭 | ||

| (A) | (B) | (B-A) | (C) | (D) | (D-C) | ||

| 세계 | 3.3 | 2.9 | -0.4 | 3.3 | 2.9 | -0.4 | 3.3 |

| G20 | 3.2 | 2.9 | -0.3 | 3.3 | 2.9 | -0.4 | 3.4 |

| 미국 | 2.1 | 1.5 | -0.6 | 2.4 | 1.6 | -0.8 | 2.8 |

| 유로존 | 1.5 | 1.2 | -0.3 | 1.3 | 1.0 | -0.3 | 0.8 |

| 일본 | 0.6 | 0.4 | -0.2 | 1.5 | 0.7 | -0.8 | 0.2 |

| 한국 | 2.1 | 2.2 | 0.1 | 2.1 | 1.0 | -1.1 | 2.1 |

| 중국 | 4.4 | 4.3 | -0.1 | 4.7 | 4.7 | 0.0 | 5.0 |

| 인도 | 6.8 | 6.4 | -0.4 | 6.9 | 6.3 | -0.6 | 6.2 |

| (출처: OECD Economic Outlook Report (2025.06)) | |

| (주1) | 2025년, 2026년의 경제성장률은 전망치 |

(2) 국내 경기 동향

한국은행이 2025년 5월 발표한 경제전망보고서에 따르면, 국내 경제성장률은 2024년 연간 2.0%를 기록하였고, 2025년 전망치의 경우 상반기 0.1%, 하반기 1.4%, 연간 0.8%를 기록하여 2024년 연간 성장률인 2.0% 대비 1.2%p 하락할 것으로 전망하였습니다.

한국은행이 발표한 경제전망보고서 중 국내 경기의 대외여건을 살펴보면, 세계 경제는 최근 미·중 무역갈등이 다소 완화된 모습에도 불구하고, 연초보다 높은 수준의 미국 관세와 향후 협상 과정의 불확실성 등을 감안할 때, 성장세가 당초 전망에 미치지 못할 것으로 예상됩니다. 5월 들어 미국이 영국과 무역협상을 타결하고, 이어 중국과도 보복관세 철회 및 일부 관세 유예 등에 전격 합의하면서 관세를 둘러싼 극심한 혼란은 다소 진정되는 양상을 보이고 있습니다. 그러나 현재 시행 중인 관세조치만으로도 역사적으로 매우 높은 수준이며, 향후 협상 결과에 따라 글로벌 통상환경의 불확실성도 여전히 큰 상황입니다. 이에 따라 투자, 고용, 공급망 등 기업 활동 전반이 상당한 제약을 받을 것으로 전망됩니다. 대내적으로는 올해 중앙정부의 통합 재정지출이 추가경정예산 편성에 따라 당초 예상보다 증가할 것으로 보입니다. 재정지출은 1분기에는 전년 동기 대비 소폭 감소했으나, 2~3분기를 중심으로 한 추경 집행으로 확대되며 예년 수준에 근접한 증가율을 기록할 것으로 예상됩니다. 향후 경제 전망에는 경기 대응을 위한 추가 대책이 상방 리스크로, 반면 기업 실적 부진에 따른 세수 감소 우려는 하방 리스크로 작용할 가능성이 있으며, 이에 따라 관리재정수지의 GDP 대비 적자 비율은 추경에도 불구하고 3% 초중반 수준으로 낮아질 것으로 전망됩니다. 장기시장금리는 국내 경기 둔화 우려와 이에 따른 금리 인하 기대감 확산 등으로 인해 큰 폭으로 하락하였으며, 가계대출과 기업 자금조달은 1분기 동안 둔화세를 보였으나, 4월 들어 증가 폭이 확대되는 양상을 나타냈습니다. 올해 국내 경제는 경제 심리 회복 지연과 건설경기 침체 등으로 내수 부진이 장기화되고, 통상 여건 악화로 수출에 대한 하방 압력도 커짐에 따라 2월 전망치였던 1.5%를 크게 하회하는 0.8% 성장에 그칠 것으로 예상됩니다. 또한, 향후 무역협상 전개 양상, 경제 심리의 회복 속도, 글로벌 금융시장 여건 등과 관련한 불확실성도 여전히 높은 수준이라고 분석하였습니다. 물가는 최근 유가와 환율의 높은 변동성에 크게 영향을 받을 것으로 전망됩니다.

| [국내 주요 거시경제지표 전망] |

| (단위: %) |

| 구분 | 2026(E) | 2025(E) | 2024 | ||||

| 상반기 | 하반기 | 연간 | 상반기 | 하반기 | 연간 | 연간 | |

| GDP | 2.0 | 1.3 | 1.6 | 0.1 | 1.4 | 0.8 | 2.0 |

| 민간소비 | 1.8 | 1.3 | 1.6 | 0.8 | 1.4 | 1.1 | 1.1 |

| 건설투자 | 4.9 | 0.9 | 2.8 | -11.3 | -1.1 | -6.1 | -3.0 |

| 설비투자 | 1.0 | 0.9 | 1.0 | 4.9 | -1.0 | 1.8 | 1.6 |

| 지식재산생산물투자 | 3.7 | 1.4 | 2.5 | 1.4 | 4.8 | 3.2 | 0.7 |

| 재화수출 | 0.6 | 0.8 | 0.7 | -0.1 | 0.0 | -0.1 | 6.3 |

| 재화수입 | 1.8 | 1.3 | 1.5 | 0.8 | -0.3 | 0.2 | 1.2 |

| (출처: 한국은행 경제전망보고서 (2025.05)) |

세부적으로 살펴보면, 민간소비는 당초 예상보다 부진이 장기화되었으나, 앞으로는 소비 심리 회복과 금융 여건 완화 등의 영향으로 점차 개선될 것으로 전망됩니다. 카드 사용액 등 고빈도 지표는 4월까지도 부진한 흐름을 보였으나, 5월 이후에는 외식, 여가 등 대면서비스를 중심으로 개선 조짐이 나타나고 있습니다. 이에 따라 민간소비는 향후 소비 심리 회복, 가계소득 개선, 금리 인하 효과 등이 더해지며 점진적으로 나아질 것으로 예상됩니다. 건설투자는 상반기의 큰 폭 부진 영향으로 올해 전체적으로 감소폭이 크게 확대될 전망입니다. 하반기로 갈수록 금융 여건 완화와 소비 심리 개선, 추가경정예산 집행 등의 영향으로 부진이 다소 완화되겠으나, 누적된 지방 주택 미분양과 상업용 부동산의 지속적인 공실 문제 등 구조적인 하방 요인으로 인해 개선 속도는 제한적일 것으로 보입니다. 설비투자의 경우, 반도체 기업들의 첨단 공정 투자가 이어지면서 일부 견조한 흐름을 보이겠으나, 글로벌 통상 여건 악화로 비(非)IT 부문은 부진이 심화되며 전반적으로 당초 전망을 하회할 가능성이 큽니다. 기계류 설비도 반도체 중심의 투자는 지속되겠지만 비IT 분야의 위축이 이를 상쇄할 것으로 예상됩니다. 지식재산생산물 투자는 주요 기업의 연구개발 지속과 정부의 예산 확대에 힘입어 당분간 성장세를 유지할 것으로 보입니다. 특히, 향후에는 기업들의 기술 경쟁력 강화 노력, 정부의 첨단 산업 및 인공지능(AI) 분야 투자 촉진, 연구개발 예산의 본격적인 집행 등이 맞물리며 성장세가 다시 확대될 것으로 전망됩니다. 다만, 대외 불확실성이 높아진 상황은 기업들의 투자에 있어 하방 리스크로 작용할 수 있습니다. 재화 수출은 미국의 강화된 관세 정책 영향으로 당초 예상보다 부진할 가능성이 있으며, 재화 수입도 내수 회복 지연과 수출 여건 악화 등으로 인해 올해와 내년 모두 증가율이 낮아질 것으로 보입니다.

상기한 바와 같이 물가상승, 경제심리 위축 등 대내외적 부정적인 요소에 따른 향후 국내외 경기의 변동성 확대는 여전히 높게 유지되고 있는 상황입니다. 향후 국내외 경기 변동성 지속으로 민간소비 위축, 설비투자 및 건설투자 지연 등의 경제 지표로 인해 당사가 영위하고 있는 사업분야 전반에 걸쳐 직, 간접적인 영향을 미칠 수 있습니다. 투자자께서는 이러한 경기 불확실성에 대한 리스크 요인에 대해 유의해주시기 바랍니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

나. 재생의학 시장 규모 위험 |

당사는 조직공학 및 재생의학 기술을 기반으로 3D 프린팅 기술을 통한 생물학적 제제, 생분해성 인공지지체 등을 제조 및 생산하는 기업으로서, 생체 조직 및 장기의 구성 물질인 세포와 단백질을 3차원으로 직접 프린팅하여 체내 결손 조직 및 장기를 재생시키는 기술을 개발하고 이를 제품화 하여 판매하고 있습니다. 당사가 최종적으로 지향하는 시장은 3D 바이오프린팅을 이용한 환자 맞춤형 치료제 시장입니다.

Grand View Research에 따르면, 글로벌 재생의학 시장 규모는 2024년에 354억 6,840만 달러로 추산되었으며, 연평균 16.8% 성장하여 2023년 900억 1,380만 달러의 시장 규모를 나타낼 것으로 전망합니다.

| [글로벌 재생의학 시장규모 및 향후 전망] |

| (단위: 백만달러) |

| 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | 2029년 | 2030년 | CAGR |

| 35,468 | 41,427 | 48,387 | 56,516 | 66,010 | 77,100 | 90,053 | 16.80% |

| 출처: Global Regenerative Medicine Market Size & Outlook, Grand View Research |

| 주) 각 연도별 규모는 2024년 시장 규모에 16.80% CAGR 성장을 가정한 수치 |

이와 같은 글로벌 재생의학 시장 규모에도, Grand View Research에 따르면 한국 재생의학 시장 규모는 2024년에 4억 7,440만 달러의 규모를 보여, 2024년 매출 기준으로 글로벌 재생의학 시장의 1.32%를 차지하며 제한적인 시장 규모를 보였습니다.

| [한국 재생의학 시장규모 및 향후 전망] |

| (단위: 백만달러) |

| 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | 2029년 | 2030년 | CAGR |

| 474 | 560 | 661 | 779 | 920 | 1,085 | 1,281 | 18.00% |

| 출처: South Korea Regenerative Medicine Market Size & Outlook, Grand View Research |

| 주) 각 연도별 규모는 2024년 시장 규모에 18.00% CAGR 성장을 가정한 수치 |

그러나, 한국 재생의학 시장 규모는 글로벌 재생의학 시장 대비 빠른 속도로 성장하여 점차 점유율을 늘려가 2030년 글로벌 재생의학 시장의 1.42%를 차지할 것으로 전망됩니다.

| [한국 재생의학 시장점유율 전망] |

| (단위: %) |

| 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | 2029년 | 2030년 |

| 1.34% | 1.35% | 1.37% | 1.38% | 1.39% | 1.41% | 1.42% |

| 출처: Global Regenerative Medicine Market Size & Outlook, Grand View Research South Korea Regenerative Medicine Market Size & Outlook, Grand View Research |

| 주) 한국 재생의학 시장점유율 = 한국 재생의학 연도별 규모 / 글로벌 재생의학 연도별 규모 |

상기에 서술한 바처럼 향후 재생의학 시장은 고성장을 이어나가 큰 시장규모를 보일 것으로 예측되나, 당사의 재생의학 관련 제품들은 현재 국내 중심의 인허가를 득하거나, 시장 규모가 제한적인 일부 해외 지역에서 인허가를 득하여 제한적인 규모의 시장에서 판매가 이루어지고 있습니다. 당사는 미국, 중국, 러시아 등의 국가로 의료기기를 판매하기 위해 인허가 절차를 진행 중에 있으며, 향후 접근가능한 시장 규모가 확대될 것으로 기대합니다. 그러나, 해당 지역에 인허가를 득하지 못하거나 판매 중인 지역의 인허가 정책 변경 등으로 판매가 정지될 경우 접근가능한 시장이 축소되어 당사의 성장성에 부정적인 영향을 미칠 수 있습니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

다. 의료기기 경쟁 심화 위험 |

2024년 8월 한국보건산업진흥원에서 발간한 '제1차 의료기기산업 실태조사 및 2023년 시장동향 분석' 자료에 따르면, 국내 의료용품을 제조하는 기업들은 2018년 388개사에서 2022년 517개사로 늘어나 연평균 7.4% 증가하며 기구기계, 의료용품, 치과재료, 체외진단, 소프트웨어로 분류되는 의료기기 제조업에서 두 번째로 높은 성장률을 보이며 경쟁이 심화되는 양상을 보이고 있습니다.

| [국내 의료기기 제조 기업 현황(기업 주력 품목 대분류별)] |

| (단위: 개소) |

| 구분 | 2018 | 2019 | 2020 | 2021 | 2022 | 전년 대비 성장률 |

CAGR ('18~'22) |

비중 (2022) |

| 기구기계 | 1,684 | 1,675 | 1,701 | 1,699 | 1,663 | -2.1% | -0.3% | 61.5% |

| 의료용품 | 388 | 419 | 440 | 472 | 517 | 9.5% | 7.4% | 19.1% |

| 치과재료 | 217 | 232 | 231 | 237 | 239 | 0.8% | 2.4% | 8.8% |

| 체외진단 | 106 | 112 | 209 | 220 | 226 | 2.7% | 20.8% | 8.4% |

| 소프트웨어 | 46 | 58 | 42 | 50 | 61 | 22.0% | 7.3% | 2.3% |

| 합계 | 2,441 | 2,496 | 2,623 | 2,678 | 2,706 | 1.0% | 2.6% | 100.0% |

| 출처: 제1차 의료기기산업 실태조사 및 2023년 시장동향 분석, 한국보건산업진흥원 |

[생분해성 인공지지체 경쟁 현황]

3D 프린팅 인공지지체 관련 글로벌 선도 기업은 싱가폴의 O사 이며, PCL 단독 재료로 구성된 제품이 대표적인 경쟁 제품입니다. 베트남, 태국, 필리핀 등의 동남아시아 시장에서 성형외과용 인공지지체로 당사와 경쟁하고 있습니다. 국내 시장에서는 C사 및 M사 등의 업체와 PCL 기반 3D 프린팅 인공지지체 부문에서 경쟁하고 있습니다. C사는 PCL과 BGS-7이라는 Bioglass 소재가 혼합된 재료를 사용하고 있으며 환자맞춤형 제품 분야에서 경쟁하고 있습니다. M사의 경우 PCL 단독으로 구성된 인공지지체를 제작하며 성형외과 분야에서 주로 경쟁하고 있습니다.

| [3D 프린팅 인공지지체 경쟁 업체 분석] |

| 회사명 | 당사 | T사 | O사 | C사 | M사 |

| 국적 | 대한민국 | 미국 | 싱가폴 | 대한민국 | 대한민국 |

| 제품 | 두개골재건을 위한 이식용 의료기기 | 골조직 재생을 위한 이식형 지지체 | 두개악안면 재건용 의료기기 | 두개골재건을 위한 이식용 의료기기 | 두개골이식용 생체재료 |

| 개발단계 | FDA 품목허가 접수 | FDA 품목허가 | FDA 품목허가 | 국내허가 | 국내허가 |

| 재료 | PCL & PCL-TCP | PCL | PCL | PCL-BGS7 | PCL |

| 제조방식 | Thermal Extrusion Printing | SLS | FDM | 열용융 프린팅 | 열용융 프린팅 |

| 적용 프린터 | 자체제작 3D 프린터 | 외부구입 (EOS社 SLS 프린터) |

외부구입 (Filament 방식의 FDM) |

N/A | N/A |

| 특징 | - 10년 이상의 장기 임상 누적 결과 보유 - 다축 프린팅 헤드시스템을 통한 높은 생산성 - 다양한 생체재료 적용 용이 |

- 생체 적합한 생분해성 재료 - 제조 방식의 특성상 최종 제품 표면에 분말 잔류 - 복합 생분해성 재료 적용의 어려움. |

- 생체 적합한 생분해성 재료 - Filament 타입의 별도의 재료 제작 공정이 요구 - 복합 생분해성 재료 적용의 어려움. |

- BGS-7이라는 Bioglass 소재로 비흡수성 소재 사용 | - 짧은 임상검증 기간 |

| 출처: 당사 제시 |

[창상피복재 경쟁 현황]

당사의 창상피복재는 재생에 특화된 특허 기술(EER (Excellent ECM Retention) Technology)로 제조된 단백질 추출물인 VdECM(Blood Vessel derived Decelluarized Extracellular Matrix)을 사용하여 제품을 차별화 하였으며 제형에 따라 다양한 기업들과 경쟁하고 있습니다.

| [연고 제형 창상피복재 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | D사 | H사 | J사 |

| 제품명 | 써지큐어 등 | 이지에프 새살연고 | 더마틱스 울트라 | 덤린 |

| 특징 | 재생에 특화된 특허 성분의 단백질 VdECM 함유 | EGF 성분을 함유하는 상처치료 연고로 임상 3상을 완료하였음 | 흉터 전용 제품으로 CPX (Silicone) +Vitamin C 성분으로 수분 손실을 방지하며 피부에 장력을 줌. 비타민 C는 UVA와 UBA로부터 피부를 보호하고 착색을 흐리게 함 |

칼슘 실리콘과 바셀린을 주요성분으로 하는 화상(1도), 삼출액이 적은 창상의 보호를 위해 사용하는 점착성의 투명한 겔 형태의 피복재 |

| 출처: 당사 제시 |

| [폼 드레싱 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | C사 | B사 | J사 | J사 | J사 |

| 제품명 | 리프로폼 (기본형) 리프로폼 C 리프로 C 보더 리프로폼 베타 (약물 함유형) |

이지폼 | 아물다폼 | 메디폼 | 베타폼 | 솔박 |

| 특징 | 약물 함유형의 경우 포비돈 요오드 및 클로로헥시딘 아세테이트가 함유되어 항균효과를 부여 | 수분 함유량이 가장 많은 폼 드레싱으로 삼출물이 많은 상처의 관리 및 상처 주변 습도 조절에 적절하지 않으며 최대 7mm 두께를 제공 | 실리콘 점착제가 도포된 폼 드레싱으로 국내 최초로 8mm를 제공하는 폼 드레싱 | 국산 브랜드 중 최초의 습윤 폼 드레싱으로 다양한 규격과 적절한 습윤 환경을 제공 | 국내 최초 베타딘이 포함된 폼 드레싱으로 항균 기능과 삼출물 관리 기능을 동시에 제공 | 수입 제품으로 소수성 물질 DACC 코팅으로 이루어져 항균이 아닌 제균 효과로 박테리아의 물리적인 제거로 감염을 관리 |

| 출처: 당사 제시 |

| [폼 밴드 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | M사 | I사 | M사 | J사 | D사 |

| 제품명 | 보노폼 A 밴드 보노폼 S 밴드 (기본형) 보노폼 CA밴드 보노폼 CS밴드 (약물 함유형) |

메디폼 | 케어리브 | 메디폼듀얼액션, 실버 | 하이맘폼에이지블러드 | 큐어반폼Ag |

| 특징 | 실리콘 점착제를 적용하여 민감한 피부도 사용할 수 있게 제작하였으며 국내에서 가장 얇은 0.5mm 폼을 구현 | 국내기술로 제조한 최초의 폼밴드로 폴리우레탄폼의 특성인 진물흡수와 상처부위 습윤환경조성 | 일본 니치방수입제품으로 원단기술을 보유하여 높은 밀착력을 보임 | 항균성분의 포비돈요오드와 은을 함유한 폴리우레탄 폼으로 점착력이 없는 형태 | 지혈,항균 고기능성 은을 함유함. 2mm의 두께를 가지며 점착력이 없는 형태 | 항균성분의 은 및 다량의 삼출물 흡수가능한 소듐알지네이트 함유하고 있으며 5mm 두께를 가짐. 탈취성능 특허기술이 적용됨 |

| 출처: 당사 제시 |

[ADM 경쟁 현황]

당사의 ADM은 동종 ADM의 물성과 유사한 이종 ADM 제품으로서 가교제를 사용하지 않아 부작용이 적고 적응증 별로 생분해 기간 조절이 가능한 특징이 있습니다. 동종유래진피, 이종유래진피 제품들과 경쟁하고 있으며 주요 경쟁기업은 다음과 같습니다.

| [ADM 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | L사 | C사 | A사 |

| 제품명 | 리프로덤 | 메가덤 | 시지덤 | 스트라티스 |

| 특징 | 생분해 기간 조절이 가능하며, 동종 ADM과 유사한 물성을 나타냄 | 무세포화 인체조직으로 이식 후 콜라겐 위주의 자가 조직화가 되며 부드러운 물성으로 유방 위주로 사용 | 미국 FDA 승인 받은 이종 (무세포돼지유래진피) 제품으로 제한된 규격만을 제공하며 이식 후 콜라겐 위주의 조직 자가 재생이 이루어짐 | |

| 출처: 당사 제시 |

[지혈제 경쟁 현황]

당사는 2025년 5월에 파우더 타입, 2025년 7월에 매트릭스 타입 지혈제에 대해 의료기기 4등급 허가를 득하였고, 제형에 따른 예상 경쟁기업들은 다음과 같습니다.

| [파우더 타입 지혈제 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | B사 | D사 | T사 |

| 제품명 | 헤모픽스(Hemofix) | 플로실 | 콜라스탯 | 액티클랏 |

| 특징 | 소유래 트롬빈과 비가교 젤라틴이 우수한 지혈 효과를 제공하며, vdECM이 포함되어 상처의 재생 회복에 도움을 줄 수 있음 | 사람 유래 트롬빈이 함유된 비급여 의약품으로 우수한 지혈 효과로 golden standard 로 평가받고 있음 | 소 유래 트롬빈이 함유된 의료기기 4등급 급여 제품으로 가교된 콜라겐을 포함 | 소 유래 트롬빈과 전분을 포함된 의료기기 4등급 급여 제품으로 빠른 응고 작용과 물리적 지혈 작용을 제공 |

| 출처: 당사 제시 |

| [매트릭스 타입 지혈제 경쟁사 및 판매 품목] |

| 제조사 (혹은 수입사) |

티앤알바이오팹 | H사 | D사 |

| 제품명 | 라이씰(RYSEAL) | 타코씰 | 노보스탯 |

| 특징 | 소유래 트롬빈의 우수한 혈액 응고 작용과 콜라겐 대비 수화 능력이 우수한 비가교 젤라틴이 물리적 방어벽을 형성하여 우수한 지혈 효과를 나타내며 vdECM 이 포함되어 상처의 재생 회복에 도움을 줄 수 있음 | 피브리노겐과 트롬빈이 포함된 전문의약품으로 오랜 기간 다양한 임상을 통해 매트릭스 타입 중 가장 우수한 효능을 나타냅니다. | 소유래트롬빈과 콜라겐으로 형성되어 있으며 표면에 리보플라빈 코팅이 되어 있습니다 |

| 출처: 당사 제시 |

당사는 재생의학의 기술력을 기반으로 다양한 제품 라인업을 보유하고 있으며, 국내외 다수의 고객사에게 제품을 매출하며 입지를 점차 넓혀나가고 있습니다. 재생의학 기반의 기술력으로 당사의 제품력은 경쟁력을 갖춘 것으로 평가하고 있으나, 경쟁기업의 기술력이 급속도로 성장하거나 경쟁기업의 수가 증가하여 기업간 경쟁이 심화될 경우 당사의 재무상태 및 영업실적에 부정적인 영향을 미칠 수 있습니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

라. 브랜드 인지도 및 평판 관련 위험

|

2024년 8월 한국보건산업진흥원에서 발간한 '제1차 의료기기산업 실태조사 및 2023년 시장동향 분석' 자료에 따르면, 2022년 글로벌 의료기기 상위 100대 기업의 매출액은 4,407.3억 달러를 기록하였으며, 이 중 상위 10개 기업의 매출액이 전체 매출액의 44.9%를 점유하여 편중된 시장 양상을 보이고 있습니다.

| [2022년 글로벌 의료기기 상위 10대 기업] |

| (단위: 억달러) |

| 순위 | 기업명 | 매출액 (2022년) | 주요 분야 |

| 1 | Medtronic | 316.9 | 심박조절기 및 제세동기, 심장판막, 관상동맥 스텐트 등 |

| 2 | Johnson & Johnson MedTech | 271.0 | 외과수술용제품 수술용 로봇 등 |

| 3 | Siemens Healthineers | 205.2 | 영상진단(CT·MRI 등)장비, 초음파기기 등 |

| 4 | Royal Philips | 203.0 | 영상진단장비, 환자모니터링 장비 등 |

| 5 | Medline Industries | 202.0 | 인공관절, 의료용 마스크, 의료용가구 등 |

| 6 | GE HealthCare (GeneralElectric) | 177.3 | 영상진단(CT·MRI 등)장비, 생체모니터링 장비 등 |

| 7 | Stryker | 171.1 | 인공관절 및 정형외과제품, 척추수술네비게이션 등 |

| 8 | Cardinal Health (Medical segment) | 159.0 | 영상진단(X-Ray·초음파 등)장비, 수혈제품 등 |

| 9 | Abbott (medical device segment) | 143.7 | 당뇨모니터링기기, 심작박동조절기 등 |

| 10 | Baxter | 127.8 | 자동투석시스템, 수액 및 약물주입시스템, 인공심장 등 |

| 출처: Medical design and outsourcing |

의료기기는 생명과 건강에 직결되는 특성으로 인해, 일반 소비재에 비해 브랜드에 대한 신뢰도와 품질을 더욱 중시하며, 이에 따라 상대적으로 높은 프리미엄 가격을 기꺼이 수용하는 경향을 보입니다. 실제 의료장비 도입 현황을 살펴보면, 종합병원급 이상 의료기관에서는 국산 장비의 신규 채택 비중이 일반 병원에 비해 크게 낮은 것으로 나타났습니다. 이는 고난도 수술이 집중되는 상급 의료기관일수록 임상적 안정성과 신뢰성이 검증된 장비에 대한 의존도가 높아지며, 그 결과 의료진이 비교적 인지도가 낮은 국산 장비에 대해 보다 신중하고 보수적인 태도를 보이는 것으로 해석됩니다.

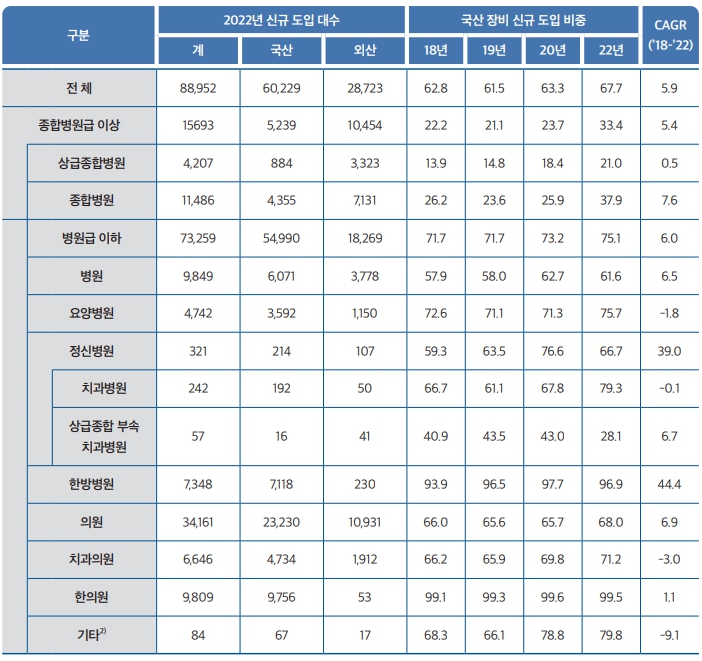

| [의료기관 종별 국산의료기기 신규 도입 현황] |

| (단위: 대, %) |

|

|

국산 장비 신규 도입 비중 |

| 출처: 제1차 의료기기산업 실태조사 및 2023년 시장동향 분석, 한국보건산업진흥원 |

당사 제품은 수요가 지속되며 임상 적용 사례가 누적되어가고 있습니다. 특히, 생분해성 인공지지체의 경우 100,000건 이상의 임상 데이터를 확보하는 과정에서 심각한 부작용 사례는 없었습니다. 또한 미국, 중국, 러시아 등의 시장으로의 진출 계획은 당사 제품에 대한 국내외 인지도 개선에 긍정적인 요소로 작용할 것으로 전망됩니다. 그러나 예상치 못한 의료 사고, 신규 진입 국가의 인허가 실패 등의 사유로 브랜드 인지도 및 평판에 부정적 요소가 발생할 가능성이 있으니 투자자께서는 이 점 유의하시기 바랍니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

마. 재생의학 사업관련 지속적인 투자부담 위험 당사가 주력사업으로 영위하고 있는 재생의학 사업은 시장 성장 초기단계로 적용 분야를 확대하며 높은 성장세가 예상됩니다. 2023년 6월 제출된 제4차 생명공학육성 기본계획('23~'32)(안)에 따르면 현황 진단으로 바이오경제의 지속가능한 성장을 위해서는 핵심기술의 고도화와 첨단 기술(딥테크) 기반 창업 활성화가 필요하다고 진단하고 있습니다. 딥테크란 해당 기술이 있기 전에는 상상할 수 없을 만큼 미래에 엄청난 영향령을 가졌으나, 아직 초기단계에 해당하여 시장성이 약한 기술을 의미하며 그 예로는 유전자 분석 및 편집 기술, 세포치료제 등이 있습니다. |

당사 재생의학 사업 관련 연구개발 현황, 향후 계획 등에 대해서는 '제2부 발행인에 관한 사항 - II. 사업의 내용 - 2. 주요 제품 및 서비스, 6. 주요계약 및 연구개발활동'을 참고하시기 바랍니다.

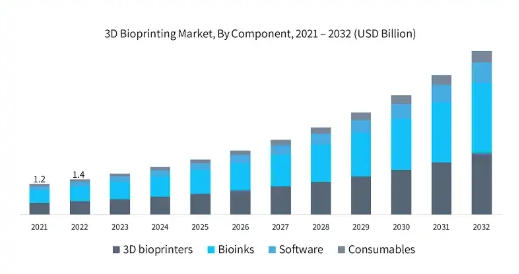

당사가 주력사업으로 영위하고 있는 재생의학 사업은 시장 성장 초기단계로 적용 분야를 확대하며 높은 성장세가 예상됩니다. 특히, 바이오/의료분야에서는 의료기기 분야 뿐만 아니라 세포 및 단백질 프린팅기술까지 개발되면서 살아있는 조직 및 장기를 직접적으로 프린팅하여 치료제로 개발하는 등 손상된 조직 및 장기를 대체하거나 재생시켜 원래의 기능을 할 수 있도록 복원시키는 보다 적극적인 치료를 가능하게 할 것으로 예측되고 있습니다. 이에 따라 주요 국가들은 3D 프린팅 기술이 국가 미래 신성장동력 산업으로 성장할 것을 인지하고 관련 기술 확보 및 시장을 선점하고자 정부 차원에서 연구개발 프로그램을 통해 적극적인 지원을 실시하고 있습니다.

2023년 6월 제출된 제4차 생명공학육성 기본계획('23~'32)(안)에 따르면 현황 진단으로 바이오경제의 지속가능한 성장을 위해서는 핵심기술의 고도화와 첨단 기술(딥테크) 기반 창업 활성화가 필요하다고 진단하고 있습니다. 딥테크란 해당 기술이 있기 전에는 상상할 수 없을 만큼 미래에 엄청난 영향령을 가졌으나, 아직 초기단계에 해당하여 시장성이 약한 기술을 의미하며 그 예로는 유전자 분석 및 편집 기술, 세포치료제 등이 있습니다. 해당 기본계획에 따르면, 기초단계 수준의 국내 인공장기(오가노이드) 기술을 동물실험 대체가 가능하고 인체와 유사한 수준(90%)까지 육성 하는 것을 목표(~'28)로 하고 있으며, 인체모사 융합 플랫폼(오가노이드, 생체조직 칩, 등)을 기반으로 한 첨단바이오의약품 유효성 비임상 평가모델과 평가법 개발 추진의 계획이 담겼습니다. 2024년 4월 제출된 첨단바이오 이니셔티브(안)에서도 오가노이드, 생체조직칩 등 약물 평가 및 검정을 위한 기존방식(동물실험 등)을 대체할 인공 대체시험 플랫폼구축이 중점추진과제로 선정되었습니다. 식품의약품안전처는 오가노이드를 활용한 동물대체실험법 실용화를 위한 표준화 연구사업에 5년간 475억 규모의 예산을 투입('24년~'28년)해 경제협력개발기구(OECD) 등 에서 공인시험법으로 인증받기 위해 노력하고 있습니다.

미국은 2022년 3월 모든 사람의 건강을 향상하기 위하여 가장 도전적인 보건 문제와 관련하여 큰 영향을 미칠 수 있는 해결책을 도출할 ARPA-H를 설립하였습니다. 미국 국립보건원(National Institutes of Health, NIH) 내 조직이나 설립 모델이었던 DARPA(Defense Advanced Research Projects Agency)*의 사례를 인용하여 NIH의 일반 연구소들과는 구분되는 문화와 조직을 갖도록 구성할 것을 계획하였습니다. ARPA-H의 예산은 2022년 10억 달러, 2023년 15억달러, 2024년 15억달러로 2024년까지 40억 달러를 투자하였으며, 2024년 3월 PRINT(Personalized Regenerative Immunocompetent Nanotechnology Tissue) 프로그램을 발표하였습니다. 해당 프로그램은 미국에서 장기 이식을 기다리다 매년 수천명의 환자가 사망하는 것에 집중했습니다. 만성적인 장기 부족, 긴 대기자 명단, 평생의 이식 거부 반응 위험을 해결하기 위해 최첨단 바이오 프린팅 기술과 재생의학 접근법을 사용하여 면역억제제 없이도 맞춤형 주문형 장기를 제공하는 것을 목표로 하고 있습니다.

(* DARPA는 가까운 미래에 실현 가능한 기술보다는 현재로선 불가능해 보이지만 인류의 패러다임을 전환할 수 있는 기술을 개발을 지원하는 기관으로 개발에 수십년이 소요되는 기술 등에 투자함. 인터넷의 시초가 1969년 시작된 DARPA의 ARPANET 프로젝트에 해당)

이처럼 당사가 영위하는 재생의학 사업 부문 중 3D 바이오프린팅 시스템, 오가노이드, 3D 세포치료제 등은 기반 기술을 고도화하고 상용화된 제품을 출시하기까지 상당한 시간과 비용이 소요될 것으로 예상됩니다. 특히 치료제로서의 오가노이드의 활용과 3D 세포치료제의 상용화는 최소 5년 ~ 10년의 장기간의 기술개발기간과 더불어 대규모의 지속적인 투자가 필요할 것으로 예상됩니다. 현재 치료제의 연구개발단계는 전임상 단계에 머물러 있으며, 기술이전계약 혹은 자체 상용화 가능성을 열어두고 사업을 영위 중입니다. 가까운 시일 내에 기술이전계약을 체결할 계획은 없으며, 현재 당사가 개발 실패에 대한 리스크를 온전히 부담하고 있습니다. 자체 상용화 전략을 선택할 시 추가적인 연구개발 기간과 임상 실패에 대한 리스크 확대, 제품 생산을 위한 설비 투자 및 인증 비용 등이 추가로 발생할 수 있습니다. 임상시험이 실패할 경우, 해당 파이프라인에 투자된 자금은 회수가 어려우며, 당사는 중단기적인 현금창출 기반 확보를 위해 바이오써지컬 솔루션 및 화장품 사업을 영위하고 있으나, 이들 사업에서 발생하는 수익이 재생의학 분야에 대한 투자 규모를 전부 충당하기에는 부족할 수 있습니다. 이 경우 당사의 기업경영에 대한 지속성 및 재무건전성에 악영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

바. 의료기기 매출구조 관련 위험

다만, 상기에서 언급한 바와 같이 당사가 판매하는 제품에 대한 유통 계약이 체결되었다 하더라도 즉시 매출이 발생하지 않을 수 있으며, 우수한 영업 네트워크를 보유한 유통업체와의 계약 체결만으로 매출이 확정적으로 발생하는 것도 아닙니다. 또한, 계약상 최소주문수량(MOQ)이 명시되어 있더라도 실제로는 이를 이행하지 않는 경우가 발생하고 있습니다. 아울러, 병원의 치료재료 승인 절차를 통과하지 못하거나 경쟁 제품 대비 시장 내 경쟁력을 확보하지 못하는 등의 사유로 제품 판매에 실패할 경우 수익성, 재무구조 등에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. |

당사의 제품판매방식은 직접판매와 간접판매(유통업체를 통한 판매) 크게 2가지 방식으로 구분할 수 있습니다. 간접판매의 경우 유통업체와의 계약서상 최소구매수량(MOQ)이 기재되어 있는 경우와 유통계약만 체결하고 최소구매수량(MOQ)이 기재되어 있지 않은 경우로 구분할 수 있습니다. 다만, 계약서에 기재된 최소구매수량이 법적구속력을 의미하는 것은 아니며, 최소구매수량은 판매될 가능성이 높은 수량을 의미하는 것이지 절대적인 발생가능 판매 수량을 의미하는 것은 아닙니다.

만약, 유통업체가 계약서상 최소구매수량을 충족하지 못할 경우 일반적으로 판매업체는 계약을 해지할 권리가 있거나, 단가 인상, 소액 주문에 따른 수수료 부가 등 패널티를 유통업체에게 부과하게 됩니다. 당사 판매 계약서 내에 기재된 패널티 내용은 매 반기 평가 후 계약 해제입니다.

당사 제품의 경우 대부분 의료기기에 해당하며, 종합병원에서 당사의 의료기기가 사용되기 위해서는 치료재료위원회의 승인 절차를 통해 납품 가능 코드를 승인받아야 합니다. 해당 위원회는 병원 내부 운영 기준에 따라 개최주기가 상이하며, 통상 분기 1회 주기를 가지나 특정 병원에 따라서는 1년에 한두차례 진행되는 경우도 있습니다. 종합병원이지만 치료재료위원회가 없는 병원에서는 보통 의사들이 제품의 사용의사를 밝히고 신청하여 병원장이나 이사장이 제품 사용 여부를 결정합니다. 따라서 당사의 제품이 총판계약에 성공했다고 하더라도 병원의 승인 절차로 인해 매출 발생 시기가 늦어질 수 있으며, 병원의 승인 절차를 득하지 못하게 되면 예상했던 매출이 발생하지 않을 수 있습니다. 또한 병원 승인 절차를 득하였다 하더라도 당사 제품들에는 경쟁 제품들이 존재하며 최종 사용자인 환자의 선택을 받지 못할 경우 매출로 이어지지 않을 수 있습니다.

각 제품은 사용되는 병원의 특성과 진료과별 용도, 그리고 최종 사용자인 의료진의 전문 영역에 따라 그 수요와 활용 방식이 상이합니다. 따라서 당사는 고객 특성과 병원 유형에 최적화된 유통 전략을 수립하고, 그에 부합하는 유통 파트너사를 선정하고 있습니다.

| [품목별 판매 형태 요약] |

| No. | 품목 | 제품명 | 판매형태 | MOQ | 최소구매금액 | 비고 |

| 1 | 생분해성 인공지지체 | CFI |

간접판매 (총판:비브라운코리아) |

최수구매수량 미존재 | - | - |

| 2 | TnR Mesh | 직/간접판매 | 최수구매수량 미존재 | - | - | |

| 3 | Cartrish | 직/간접판매 | 최수구매수량 미존재 | - | - | |

| 4 | Nasal Mesh | 직/간접판매 | 최수구매수량 미존재 | - | - | |

| 5 | PSI | 직/간접판매 | 최수구매수량 미존재 | - | - | |

| 6 | 국소하이드로겔 창상피복재 | 써지큐어 |

간접판매 (총판:㈜한국젬스) |

7.3억/년 | - | 종합병원/상급병원 |

| 7 | 써지엔젤플러스 |

간접판매 (총판: ㈜네오팜) |

5.0억/년 | - | 피부과/소아청소년과 | |

| 8 | 리프로덤겔 | 직접판매 | 최수구매수량 미존재 | - | 그외 | |

| 9 | 폼제형 창상피복재 | 리프로폼 | 직/간접판매 | - | - | - |

| 10 | ADM | 리프로덤 안티라 써지레이 |

직/간접판매 | - | - | - |

| 출처: 당사 제시 |

(1) 생분해성 인공지지체

당사의 생분해성인공지지체는 다양한 제품명(브랜드)로 판매되고 있으며, CFI 제품은 비브라운코리아와 총판 계약을 맺어 간접 판매 방식으로 진행되며, 그 외의 제품들은 지역별/병원별/진료과별로 전문성 있는 다수의 대리점들과 계약을 맺고서 제품을 공급하고 있습니다. 앞서 언급한 바와 같이 매 반기 영업 실적을 평가하여 계약 지속/해제 여부를 결정하고 있습니다.

당사는 2020년 8월 B.Braun Korea와 CFI에 대한 공동개발 및 판매 협약을 체결하여 현재 국내 80여개의 병원에 공급 중에 있습니다. 또한 2023년 2월 Johnson & Johnson Medical Korea와 PSI 국내 유통 계약을 체결하여 기존에 당사가 거래하던 국내 13개 병원은 당사가 직접 공급하고 그외의 병의원은 Johnson & Johnson Medical Korea가 담당하기로 하여 글로벌 의료기기 회사의 영업 네트워크를 활용하고 있습니다. 현재 생분해성인공지지체 유통과 관련하여 총판 또는 대리점과는 MOQ 는 계약서에 포함하고 있지 않습니다. 당사의 생분해성인공지지체는 해외에도 수출되고 있으며, 각 국가별 총판과 계약하여 당사의 제품을 유통하고 있습니다.

(2) 바이오써지컬 부문 - 국소하이드로겔 창상피복재

당사의 국소하이드로겔 창상피복재는 종합병원, 개원병원으로 구분하고 또한 진료과로 구분하여 내용물은 동일하나 용량, 디자인에서 차이를 두어 3개의 브랜드로 공급하고 있으며, 병원별/진료과별 전문성 있는 기업들과 총판 계약을 맺고서 제품을 공급하고 있습니다. 계약한 총판들이 관여하지 않는 병원/진료과에 대해서는 당사가 직접 판매하고 있습니다.

창상피복재 브랜드 중 써지큐어는 한국젬스와 총판 계약이 되어 있습니다. 한국젬스는 의료기기 및 의약품 전체 매출이 연 2,000억 규모로 우수한 영업력과 커버리지를 갖추고 있어 써지큐어 브랜드의 주요 타겟인 급성 및 만성 창상, 수술창과 관련된 상급, 준종합병원 타겟팅에 가장 적합한 대리점으로 판단하고 있습니다.

또 다른 창상피복재 브랜드 써지엔젤플러스는 국내 보습제 시장 1위 제품인 제로이드의 제조 판매원인 네오팜에서 총판을 담당하고 있습니다. 네오팜은 소아과, 피부과 등의 로컬 의료기관에 관리에 탁월한 영업력을 보여주고 있으며, 현재 약 3,000개의 거래처를 운용 중입니다.

(3) 바이오써지컬 부문 - 폼제형 창상피복재

당사의 폼제형 창상피복재 제품은 10여가지 이상의 규격으로 병의원에 공급되고 있습니다. 제품명(브랜드명)은 '리프로폼' 등으로 구분하여 공급되고 있습니다. 폼제형 창상피복제 제품을 유통하는 대리점들과는 MOQ 나 최소구매금액 계약을 별도로 하지는 않습니다. 매출이 부진할 경우, 계약을 해지하고 다른 대리점으로 대체하는 방식으로 영업이 진행됩니다. 당사와 계약한 대리점들이 관여하지 않는 병원/진료과에 대해서는 당사가 직접 판매하고 있습니다. 당사의 폼제형 창상피복재를 유통하는 대리점은 제이씨메드, 누리메드, 다원메디칼 등입니다. 2025년 하반기에는 약물함유형 창상피복재가 출시될 예정입니다.

(4) 바이오써지컬 부문 - ADM

당사의 ADM 제품은 지역별, 진료과별로 다수의 대리점과 계약하여 제품을 공급하고 있습니다. 제품명은 '리프로덤', '안티라', '써지레이' 등으로 구분하여 다양하게 공급되고 있습니다. ADM 제품을 유통하는 대리점들과는 MOQ 나 최소구매금액 계약을 별도로 하지는 않습니다. 매출이 부진할 경우, 계약을 해지하고 다른 대리점으로 대체하는 방식으로 영업이 진행됩니다. 당사와 계약한 대리점들이 관여하지 않는 병원/진료과에 대해서는 당사가 직접 판매하고 있습니다. 당사의 ADM 제품을 유통하는 대리점들은 플랜닥스, 가운메디칼, 경도의료기, 메이메디 등 입니다.

다만, 상기에서 언급한 바와 같이 당사가 판매하는 제품에 대한 유통 계약이 체결되었다 하더라도 즉시 매출이 발생하지 않을 수 있으며, 우수한 영업 네트워크를 보유한 유통업체와의 계약 체결만으로 매출이 확정적으로 발생하는 것도 아닙니다. 또한, 계약상 최소주문수량(MOQ)이 명시되어 있더라도 실제로는 이를 이행하지 않는 경우가 발생하고 있습니다. 아울러, 병원의 치료재료 승인 절차를 통과하지 못하거나 경쟁 제품 대비 시장 내 경쟁력을 확보하지 못하는 등의 사유로 제품 판매에 실패할 경우 수익성, 재무구조 등에 부정적인 영향을 미칠 수 있으니 투자자께서는 이 점 유의하시기 바랍니다.

■ 재생의학 및 바이오써지컬 솔루션 사업부문

|

사. 생산시설 관련 위험