|

|

대표이사 확인서 |

분 기 보 고 서

(제 11 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 30일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 인벤티지랩 |

| 대 표 이 사 : | 김주희 |

| 본 점 소 재 지 : | 경기도 성남시 중원구 둔촌대로388번길24, 101호, 601호, 612호(상대원동, 우림라이온스밸리3차) |

| (전 화) 031-608-0514 | |

| (홈페이지) http://www.inventagelab.com | |

| 작 성 책 임 자 : | (직 책) 상무 (성 명)정병율 |

| (전 화) 031-608-0514 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | 1 | - | 1 | 1 |

| 비상장 | - | 1 | - | 1 | - |

| 합계 | - | 2 | - | 2 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)큐라티스 | 유상증자 참여 등으로 인한 지분 취득 |

| 키카이 바이오 신기술조합 1호 | 조합 총 출자지분의 50% 이상 출자 조합원 | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적·상업적 명칭

당사의 명칭은 '㈜ 인벤티지랩'으로 표기하며, 영문으로는 'Inventage Lab, Inc.'로 표기합니다.

다. 설립일자 및 존속기간

당사는 2015년 05월 14일에 설립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 주소 | 경기도 성남시 중원구 둔촌대로388번길 24, 101호, 601호, 612호(상대원동, 우림라이온스밸리3차) |

| 전화번호 | 031-608-0514 |

| 홈페이지주소 | https://www.inventagelab.com/ko/ |

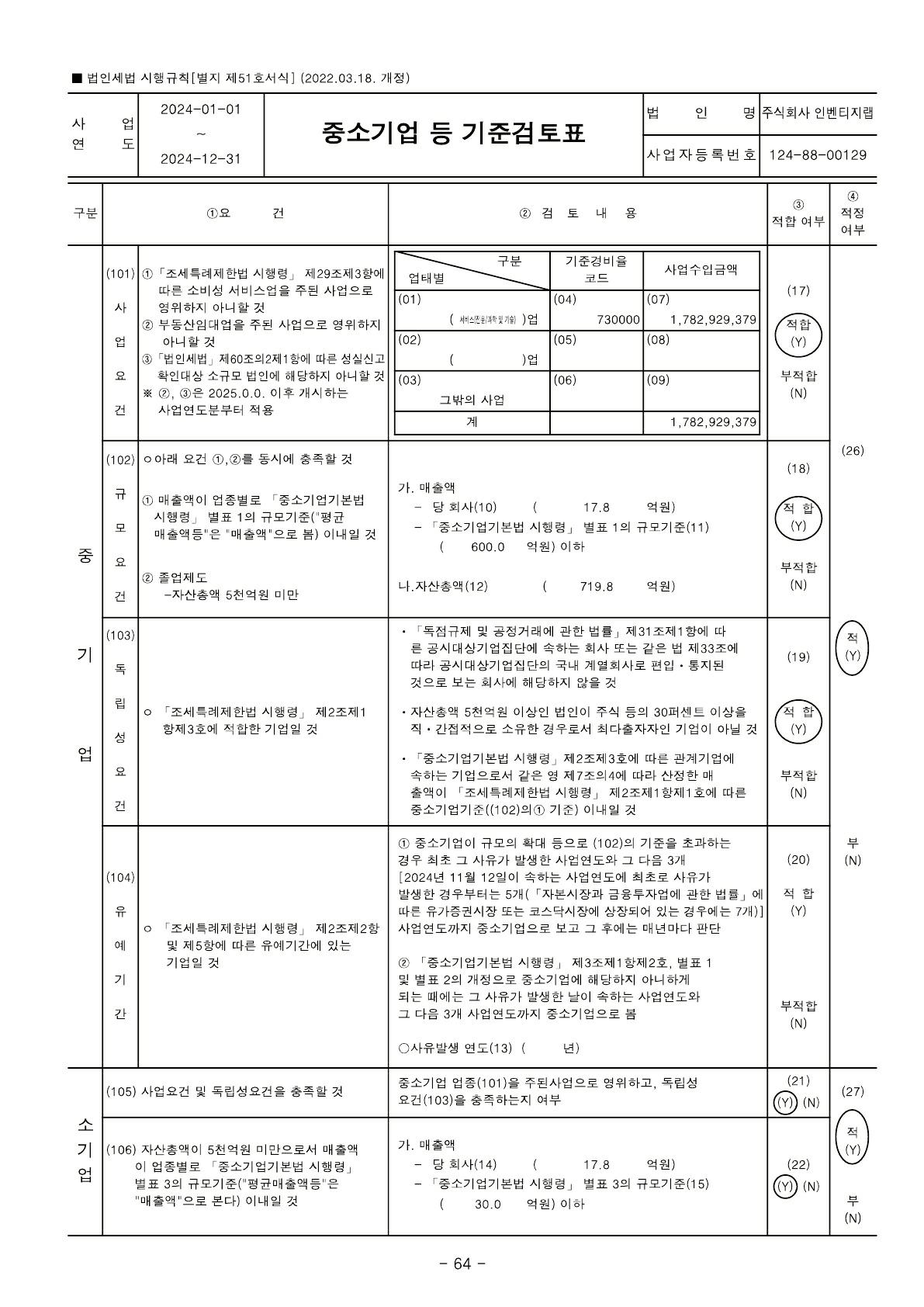

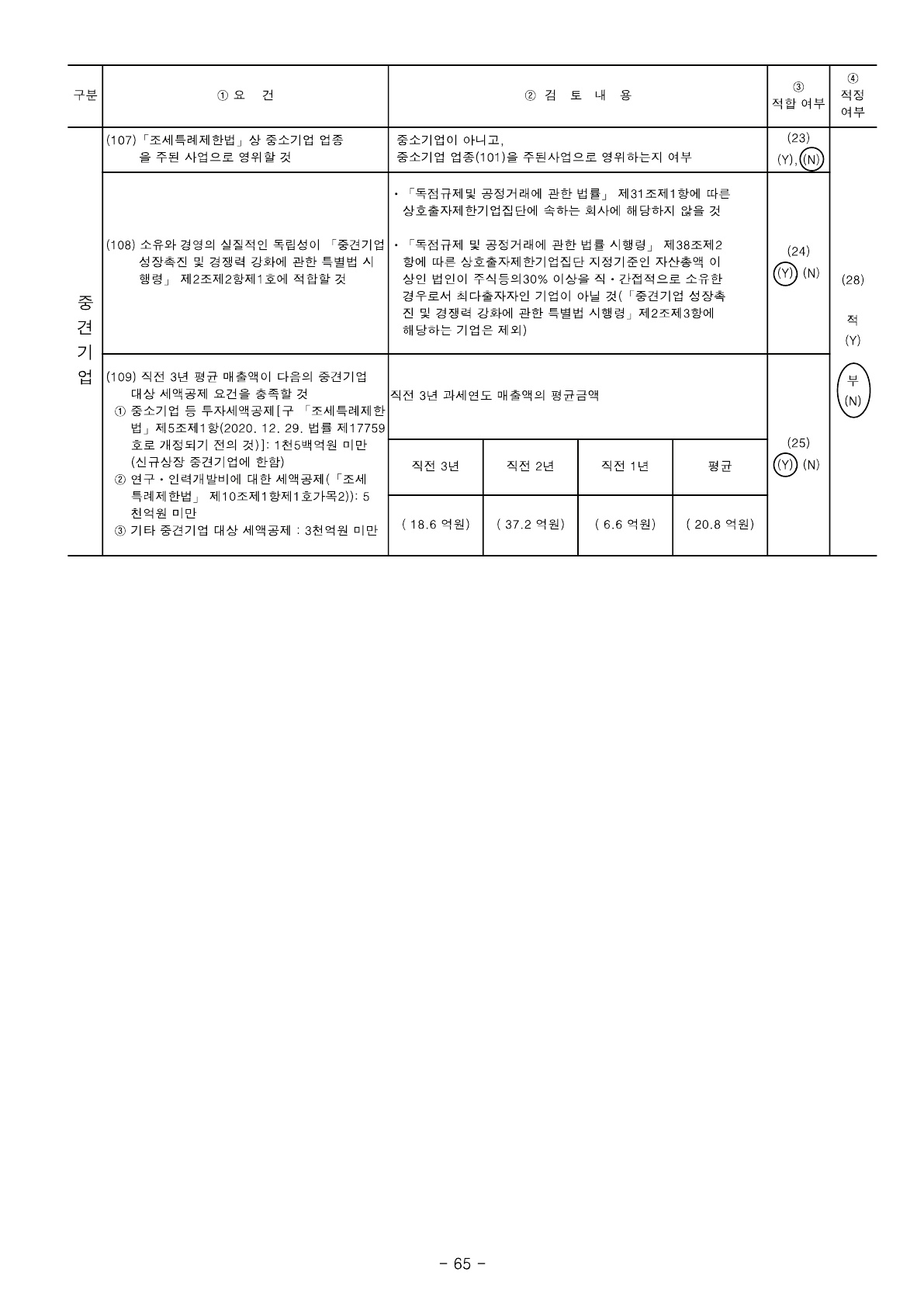

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

[코스닥시장공시규정에 따른 공시대리인]

- 공시대리인 명칭 : (주)씨에스엠컨설팅

- 대표자 : 박도희

- 주 소 : 서울특별시 마포구 백범로 205, 105동 1층 108호

- 팩 스 : 82-2-761-7887

사. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명

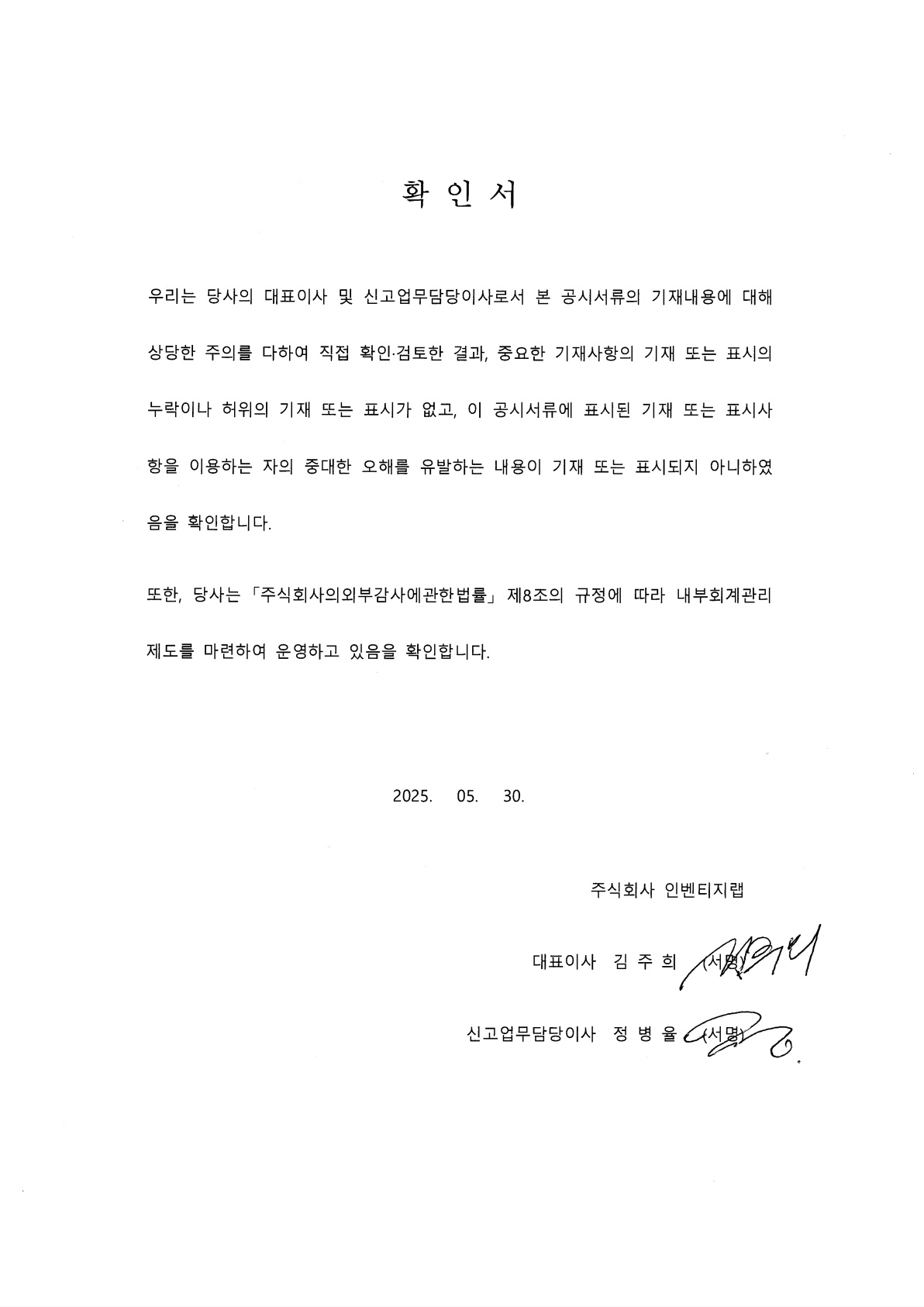

당사는 마이크로플루이딕 기술(microfluidics)을 의약품 연구개발에 적용하여 장기지속형 주사제 개발 및 양산 제조에 응용한 IVL-DrugFluidic® 플랫폼과 유전물질 의약물 전달에 적용한 IVL-GeneFluidic® 플랫폼을 보유한 DDS(Drug Delivery System, 약물전달시스템) 플랫폼 기업입니다.

IVL-DrugFluidic® 플랫폼을 기반으로 자체 개발 중인 개량 신약 및 신약파이프라인, 동물의약품 등을 개발 중이며, 임상1/2상 전후로 License Out을 통한 사업화를 진행하고 있습니다. 당사는 개량신약 개발 실적을 바탕으로 타사와의 신약 공동 개발 모델인 Joint Development를 통한 사업화도 추진하고 있습니다.

또한 차세대 의약품으로 주목받는 mRNA 백신 및 유전자치료제의 DDS 전달체인 LNP(Lipid Nanoparticle, 지질나노입자)를 제조할 수 있는 IVL-GeneFluidic® 플랫폼을 보유하고 있습니다. 현재 공동 개발 계약을 체결한 바이오사와 함께 당사 플랫폼 기술을 이용하여 LNP 등 나노전달체에 대한 제형화 연구를 진행하고 있습니다. 당사는 LNP CDMO 사업화 및 LNP 제조 시스템을 필요로 하는 고객사 대상의 장비 판매 및 구독 모델 옵션 제공 사업화를 준비하고 있습니다.

보고서 제출일 기준 (주)대웅제약, (주)종근당, 위더스제약(주), (주)HLB바이오스텝, 유한양행, 글로벌 A사와 장기지속형주사제 License Out 계약을 체결하였으며, 베링거인겔하임을 포함한 국내외 제약사 및 바이오텍과 장기지속형 주사제와 LNP 개발을 포함한 Joint Development(공동개발 및 사업화) 계약을 체결하였습니다.

아울러, 당사는 2025년 3월 코스닥 상장사인 ㈜큐라티스를 인수하여 당사의 장기지속형 주사제 플랫폼인 IVL-DrugFluidic®과 유전자치료제/mRNA 백신 제조 플랫폼 IVL-GeneFluidic®의 대량생산 기반을 확보하였습니다. (주)큐라티스의 GMP 공장 내에 각 플랫폼의 제조시설을 구축하여 현재 개발 중인 장기지속형 주사제 파이프라인의 임상시료 및 상업화 생산뿐만 아니라 유전자치료제/mRNA 백신 CDMO 사업도 진행할 예정입니다. 상세한 내용은 「II. 사업의 내용」을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

본 보고서 제출일 기준으로 해당사항이 없습니다.

자. 「상법」제290조에 따른 변태설립사항

당사는 보고서 제출일 기준으로 해당사항이 없습니다.

차. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2022년 11월 22일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 주요 연혁

| 일자 | 내용 |

|---|---|

| 2021.01 |

3개월 지속형, 6개월 지속형 심장사상충 예방 및 치료제(IVL2001, IVL2002) 제품 독점 판매 및사업제휴에 대한 계약 (㈜온힐) |

| 2021.04 | 소재·부품·장비 전문기업 선정 (2021.04.19~2024.04.18, 제24997호, 한국산업기술평가관리원) |

| 2021.04 | 의료기기 GMP (4등급) 승인(2차, 2021.04.28~2024.04.27, KCL-ABBA-11097호, 경인지방식품이약품안전청, 한국건설생활환경시험연구원) |

| 2021.06 | 3자간 업무협약(㈜대웅제약, 위더스제약㈜) |

| 2021.08 | 동물의약품 KVGMP 승인 (농림축산검역본부) |

| 2021.08 | LNP 플랫폼 기술의 사업화를 위한 공동연구 계약 (에스티팜㈜) |

| 2021.09 | CMO 사업제휴 계약(위더스제약㈜) |

| 2021.09 | 듀라하트 SR-3 주사액(목시덱틴) 출시 |

| 2021.11 | 대표이사 김주희, 2021년 보건의료기술진흥 유공자 정부포상 「보건의료기술 우수개발 부문」보건복지부장관 표창 수상 |

| 2021.11 | 전립선 비대증 치료제 (IVL3013) 독점적 License Out 계약 체결(위더스제약㈜) |

| 2022.01 | 신약 물질 AIDS 치료제(IVL5002) 공동개발 계약(에스티팜㈜) |

| 2022.02 | 동물용 치매치료제(IVL2007, IVL2008 독점 License Out 계약(㈜HLB바이오스텝) |

| 2022.04 | mRNA 기반 항체의약품 개발을 위한 공동연구 계약(에이피트바이오㈜) |

| 2022.11 | 기술성장기업 코스닥시장특례상장 |

| 2022.12 | 알코올 의존성 및 opioid 의존성 치료제(IVL3004) 호주 임상 제1상 시험계획 신청 |

| 2023.01 | 미소구체 제조 시스템 특허권 취득 |

| 2023.01 | 지질 나노 입자 제조용 칩, 이를 포함하는 지질 나노 입자 제조 시스템 및 지질 나노 입자 제조 방법 특허권 취득 |

| 2023.01 | 알코올 의존성 및 opioid 의존성 치료제(IVL3004) 호주 임상 제1상 HREC 시험계획 승인 |

| 2023.02 | 조직 수복용 주사제 조성물 및 이의 제조 방법 특허권 취득 |

| 2023.03 | 데슬로렐린을 포함하는 서방성 마이크로 입자 및 이의 제조 방법 일본, 남아프리카공화국 특허 취득 |

| 2023.04 | 마이크로플루이딕스 기반 장기지속형 무균주사제용 고품질 마이크로스피어 제조를 위한 연속공정 기술 개발 국책과제 선정_산업통상자원부 |

| 2023.06 | 사모 전환사채 및 전환우선주 발행(총 185억원) |

| 2024.01 | Semaglutide 등 GLP-1 성분의 장기지속형 주사제형 공동 개발 및 상업화 계약 체결 (유한양행) |

| 2024.09 | 사모 전환사채 발행(390억원) |

| 2024.10 | 한국형 ARPA-H 프로젝트(백신 탈집중화 생산시스템 개발) 국책과제 선정 |

| 2024.10 | 대표이사 김주희 대한약학회 약학기술인상 수상 |

| 2024.11 | 전무이사 전찬희 산업기술진흥 기술개발 부문 대통령 표창 |

| 2024.11 | 극/냉동 및 해동 기술기반 지질나노입자(LNP) 약물 전달체의 구조와 기능 복원 기술개발 국책과제 선정 |

| 2024.12 | 대표이사 김주희 벤처창업진흥 유공포상 국무총리 표창 |

| 2025.01 | 사모 전환사채 발행(48억원) |

| 2025.01 | 제3자배정 유상증자(약100억원) |

| 2025.02 | (주)큐라티스 사모 전환사채 취득 |

| 2025.03 | (주)큐라티스 유상증자 참여로 인한 지분 취득 |

나. 회사의 본점소재지 및 그 변경

| 일자 | 내용 |

|---|---|

| 2020.05.14 | 본점 소재지 이전 (경기도 성남시 중원구 둔촌대로388번길 24, 101호,601호,612호(상대원동, 우림라이온스밸리3차)) |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 31일 | 정기주총 | - | 사내이사 김주희 감사 김병철 |

- |

| 2021년 07월 27일 | 임시주총 | 사외이사 문응필 | - | - |

| 2021년 09월 30일 | - | - | - | 기타비상무이사 최동열 주2) |

| 2021년 10월 26일 | 임시주총 | - | 사내이사 김동훈 | 기타비상무이사 강정훈 주3) |

| 2022년 03월 25일 | 정기주총 | 사내이사 이마세 | 사내이사 류충호 | - |

| 2022년 07월 19일 | - | - | - | 사외이사 문응필 주4) |

| 2022년 08월 31일 | 임시주총 | 사외이사 김후균 | - | - |

| 2023년 03월 30일 | 정기주총 | - | 사내이사 전찬희 | 기타비상무이사 김태헌 주5) |

| 2024년 03월 28일 | 정기주총 | - | 사내이사 김주희 사내이사 김동훈 감사 김병철 |

- |

| 2025년 03월 31일 | 정기주총 | 기타비상무이사 김성준 |

사내이사 류충호 | 사내이사 이마세 주6) |

| 주1) | 변동일자에는 주주총회 개최일을 기재하였으며, 주주총회가 개최되지 않은 경영진의 변동의 경우에는 실제 변동이 발생한 일자를 기재하였습니다. |

| 주2) | 2021.09.30 기타비상무이사 최동열은 일신상의 사유로 사임하였습니다. |

| 주3) | 2021.10.26 기타비상무이사 강정훈은 임기의 만료로 사임하였습니다. |

| 주4) | 2022.07.19 사외이사 문응필은 일신상의 사유로 사임하였습니다. |

| 주5) | 2023.03.30 기타비상무이사 김태헌은 임기의 만료로 사임하였습니다. |

| 주6) | 2025.03.31 사내이사 이마세는 임기의 만료로 사임하였습니다. |

라. 최대주주의 변동

당사의 최대주주는 설립부터 본 보고서 제출일 현재까지 김주희 대표이사로 변동사항이 없습니다.

마. 상호의 변경

해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항이 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

해당사항이 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

해당사항이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

<연결대상 종속회사의 최대주주 변동내용>

| 회사명 | 변동일자 | 변동전 | 변동후 | 변동사유 | 비고 |

| (주)큐라티스 | 2025.03.12 | (주)피스투에스코리아 | (주)인벤티지랩 | 제3자배정 유상증자 | 경영참여 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 11기 (당분기말) |

10기 (2024년말) |

09기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 10,624,200 | 10,045,075 | 8,453,556 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 5,312,100,000 | 5,022,537,500 | 4,226,778,000 | |

| 우선주 | 발행주식총수 | 50,145 | 60,145 | 334,074 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 25,072,500 | 30,072,500 | 167,037,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 5,337,172,500 | 5,052,610,000 | 4,393,815,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | 주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 10,624,200 | 334,074 | 10,958,274 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 283,929 | 283,929 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 283,929 | 283,929 | 주2) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 10,624,200 | 50,145 | 10,674,345 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 10,624,200 | 50,145 | 10,674,345 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

| 주1) | 발행할 주식의 총수는 우선주를 포함한 주수입니다. |

| 주2) | 보고서 작성기준일 현재까지 전환우선주 283,929주의 보통주 전환청구로 인해 255,533주의 보통주가 발행되었습니다. |

나. 자기주식 취득 및 처분 현황

해당사항이 없습니다.

다. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2023년 06월 19일 | |||

| 주당 발행가액(액면가액) | 8,980 | 500 | ||

| 발행총액(발행주식수) | 2,999,984,520 | 334,074 | ||

| 현재 잔액(현재 주식수) | 450,302,100 | 50,145 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2028년 06월 20일 | ||

| 이익배당에 관한 사항 | 대상주식은 누적적, 참가적 우선주식으로서, 대상주식 주주는 매 회계연도에 우선배당률에 따른 배당을 우선 배당 받고 해당 회계연도의 보통주식의 배당률이 대상주식의 배당률을 초과할 경우에는 그 초과분에 대하여 보통주식과 동일한 배당률로 함께 참가하여 배당을 받는다. | |||

| 잔여재산분배에 관한 사항 | (1) 본건 우선주의 주주는 주당 발행가액에 대하여 보통주식 주주에 우선하여 잔여재산을 분배 받을 권리가 있다. 이 경우 청산 이전까지 미지급 배당금이 있는 경우 동 금원에 대하여도 동일하다. (2) 본건 우선주에 대한 우선 분배를 한 후 보통주식에 대한 주당 분배금액이 종류주식에 대한 주당 분배금액을 초과하는 경우에 본건 우선주의 주주는 초과하는 부분에 대하여 보통주식의 주주와 동일한 분배율로 함께 참가하여 잔여재산을 분배 받을 권리가 있다. |

|||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1. 본건 우선주의 보통주로의 "전환비율"은 본건 우선주 1주당 보통주식 0.9주로 한다. 명확히 하기 위하여, 본건 우선주의 전환가액은 본 계약에 달리 정하지 않는 한, 본건 우선주의 1주당 발행가액을 기준으로 한다. 본항에 의거하여 전환가액을 조정하는 경우, 전환비율은 본건 우선주의 최초발행가액(전환가액)을 전환청구하는 시점의 전환가액으로 나눈 비율로 한다. 2. 회사의 보통주 가격이 하락할 경우 본건 우선주 발행일로부터 매 7개월마다 전환가액을 조정하되(조정일이 영업일이 아닌 경우에는 다음 영업일로 한다), 각 조정일의 전일을 기산일로 하여 산정한 회사의 보통주의 과거 1개월 "가중산술평균주가", 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술 평균한 가격과 최근일 "가중산술평균주가" 중 높은 가격이 직전 "전환가액"보다 낮은 경우 그 낮은 가격으로 조정한다. 단, 전환가액의 조정한도는 발행 시 전환가액(조정일 전에 신주의 할인발행 등의 사유로 전환가액을 이미 조정한 경우에는 이를 감안하여 산정한 가액)의 70%이상이어야 한다. 3. 상기 제2목에 근거하여 우선주의 하향조정이 있은 후, 기타의 사유로 주식가치 상승사유가 발생하는 경우, 본건 우선주 발행일로부터 매 7개월이 경과한 날을 전환가액 조정일로 하고 각 전환가액 조정일 전일을 기산일로 하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가중 낮은 가액이 본건 우선주의 전환가액보다 높은 경우에는 그 가액을 새로운 전환가액으로 조정한다. 단, 위와 같이 산출된 전환가액은 발행 당시 전환가격(조정일 전에 신주의 할인발행 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한 가격)이내로 한다. 4. 본건 우선주주가 전환청구를 하기 전에 발행회사가 시가를 하회하는 발행가액으로 유상증자, 무상증자, 주식배당 및 준비금의 자본전입 등을 함으로써 주식을 발행하거나 또는 시가를 하회하는 전환가격 또는 행사가액으로전환사채 또는 신주인수권부사채를 포함한 주식관련 사채를 발행하는 경우에는 아래와 같이 전환가격을 조정한다. 본 목에 따른 전환가격의 조정일은유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주발행일 또는 전환사채 및 신주인수권부사채의 발행일로한다. 조정 후 전환가격 = 조정 전 전환가격 × [{A+(B×C/D)} / (A+B)] A: 기발행주식수 B: 신발행주식수 C: 1주당 발행가격 D: 시가 최초의 전환가격은 본건 우선주의 1주당 취득가격이며, 위 산식 중 "기발행주식수"는 당해 조정사유가 발생하기 직전일 현재의 발행주식 총수로 하며, 전환사채 또는 신주인수권부사채를 발행할 경우 "신발행주식수"는 당해 사채발행 시 전환가격으로 전부 주식으로 전환되거나 당해 사채 발행 시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 한다. 또한, 위 산식 중 "1주당 발행가격"은 주식분할, 무상증자, 주식배당의 경우에는 영(0)으로 하고, 전환사채 또는 신주인수권부사채를 발행할 경우에는 당해 사채 발행 시 전환가격 또는 행사가격으로 하며, 위 산식에서 "시가"라 함은 발행가격 산정의 기준이 되는 기준주가 또는 권리락주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다. 5. 회사의 다른 법인과의 합병, 주식의 포괄적 교환 등을 통한 기업결합 시 교환비율 산정을 위한 평가액이 그 당시의 본건 우선주의 전환가액을 하회하는 경우, 본건 우선주의 전환가액을 그하회하는 평가액으로 조정한다.

7. 회사가 전환 전에 무상감자를 할 경우에는 전환가액 및 전환비율은 그 감자의 비율에 따라 조정한다. 단, 경영과실 등의 사유로 특정 주주에 대해서만 차등적으로 무상감자를 하는 경우는 전환비율을 조정하지 않기로 한다. 8. 위 각 호의 사안이 복합적으로 발생하는 경우, 발생한 순서에 따라 누적하여 계산된 전환가액 또는 각 호에 의해산출된 전환가액 중 가장 낮은 금액으로 전환가액을 정하며, 전환비율 또한 이에 따라 조정한다. 9. 조정 후 전환가액이 주식의 액면가 미만으로 되는 경우, 조정 후 전환가액은 액면가격으로 한다. 10. 본 항에 따른 조정 후 전환가액 중 호가단위 미만은 절상한다. |

|||

| 발행이후 전환권 행사내역 |

Y | |||

| 전환청구기간 | 2024년 06월 26일 ~ 2028년 06월 19일 | |||

| 전환으로 발행할 주식의 종류 |

(주)인벤티지랩 기명식 보통주 | |||

| 전환으로 발행할 주식수 |

300,667 | |||

| 의결권에 관한 사항 | 우선주 1주당 1의결권 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

가. 의결권에 관한 사항 본건 우선주는 보통주식과 동일하게 1주당 1개의 의결권을 가진다. 다만, (i) 아래 제4조에서 정한 전환조건에 따라 전환비율이 변동되어 보통주로 전환되는 경우에는 그와 같이 변동된 전환비율에 따라 전환된 보통주식 1주당 1개의 의결권을 가진다. 나. 배당에 관한 사항 (1) 본건 우선주를 소유한 주주는 회사의 보통주식 소유주주에 대한 여하한의 배당 또는 분배에 우선하여 배당 또는 분배를 받을 권리를 가진다. 본건 우선주가 발행되어 존속하는 한, 회사는 본건 우선주에 대한 우선적 배당이 이루어지기 전에는 보통주식 기타 어떠한 다른 종류의 주식에 대하여 배당을 할 수 없다. (2) 회사의 본건 우선주에 대한 우선배당률은 0.0%이다. (3) 본건 우선주는 참가적 우선주로 한다. (4) 본건 우선주는 누적적 우선주로 인수인은 본건 우선주를 보유하는 동안 어느 해에 우선적 배당을 받지 못한 경우 그 배당 받지 못한 부분은 다음 해로 누적된다. (5) 본건 우선주에 대한 이익의 배당은 발행일에 관계없이 동등 배당한다. (6) 배당금의 지급시기를 주주총회에서 따로 정하지 아니한 경우 회사는 주주총회에서 이익잉여금처분계산서의 승인이 있는 날로부터1개월 이내에 인수인에게 배당금을 지급하여야 한다. 그 기간 내에 배당금을 지급하지 아니한 때에는 회사는 그 기간만료일의 익일부터 지급일까지 연복리 15%의 이자율을 적용한 지연배상금을 가산하여 지급하기로 한다. (7) 주식 배당의 경우 배당률은 제2항에 따르며, 우선주식과 보통주식을 합한 발행주식총수에 대한 비율에 따라 같은 종류의 우선주식으로 배당할 수 있고, 다만 단주가 발생하는 경우에는 현금으로 배당한다. (8) 본건 우선주의 전부 또는 일부가 보통주식으로 전환된 경우, 전환된 주식에 대한 전환 전에 주주총회에서 이미 배당이 결의되었으나 배당금이 지급되지 않았다면, 회사는 동 미지급 배당금에 해당하는 금액을 전환 후에도 지급하여야 한다.

(1) 본건 우선주의 주주는 주당 발행가액에 대하여 보통주식 주주에 우선하여 잔여재산을 분배 받을 권리가 있다. 이 경우 청산 이전까지 미지급 배당금이 있는 경우 동 금원에 대하여도 동일하다. (2) 본건 우선주에 대한 우선 분배를 한 후 보통주식에 대한 주당 분배금액이 종류주식에 대한 주당 분배금액을 초과하는 경우에 본건 우선주의 주주는 초과하는 부분에 대하여 보통주식의 주주와 동일한 분배율로 함께 참가하여 잔여재산을 분배 받을 권리가 있다.

(1) 존속 기간 : 본건 우선주의 존속기간은 발행일로부터 5년째 되는 날까지로 하며, 동 존속기간의 만료와 동시에 보통주식으로 전환된다. 존속기간 만료에 따른 보통주식 전환에대하여는 아래 본항의 관련 내용이 준용된다. (2) 전환청구 기간: 인수인은 본건 우선주의 유통일로부터 1년이 경과한 날(2024년 06월 26일)부터 본건 우선주의 존속기간 전일까지본건 우선주의 전부 또는 일부를 보통주식으로 전환할 것을 청구할 수 있다. (3) 전환의 효력 발생: 보통주식으로의 전환은 그 청구를 한 때에 효력이 생긴다. (4) 전환가액 및 전환비율: 본건 우선주의 전환비율 및 전환가액은 다음과 같다. 단, 전환가액 및 전환비율의 조정은 본건 우선주의 발행일로부터 5년이 경과한 날까지 유효하며, 이후 전환가액은 5년이 경과한 날 직전의 전환가액을 기준으로 한다. 1. 본건 우선주의 보통주로의 "전환비율"은 본건 우선주 1주당 보통주식 0.9주로 한다. 명확히 하기 위하여, 본건 우선주의 전환가액은본 계약에 달리 정하지 않는 한, 본건 우선주의 1주당 발행가액을 기준으로 한다. 본항에 의거하여 전환가액을 조정하는 경우, 전환비율은 본건 우선주의 최초발행가액(전환가액)을 전환청구하는 시점의 전환가액으로 나눈 비율로 한다. 2. 회사의 보통주 가격이 하락할 경우 본건 우선주 발행일로부터 매7개월마다 전환가액을 조정하되(조정일이 영업일이 아닌 경우에는 다음 영업일로 한다), 각 조정일의 전일을 기산일로 하여 산정한 회사의 보통주의 과거 1개월 "가중산술평균주가", 1주일 "가중산술평균주가" 및 최근일 "가중산술평균주가"를 산술 평균한 가격과 최근일 "가중산술평균주가" 중 높은 가격이 직전 "전환가액"보다 낮은경우 그 낮은 가격으로 조정한다. 단, 전환가액의 조정한도는 발행 시 전환가액(조정일 전에 신주의 할인발행 등의 사유로 전환가액을 이미 조정한 경우에는 이를 감안하여 산정한 가액)의 70%이상이어야 한다. 3. 상기 제2목에 근거하여 우선주의 하향조정이 있은 후, 기타의 사유로 주식가치 상승사유가 발생하는 경우, 본건 우선주 발행일로부터 매 7개월이 경과한 날을 전환가액 조정일로 하고 각 전환가액 조정일 전일을 기산일로하여 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 최근일 가중산술평균주가 중 낮은 가액이 본건 우선주의 전환가액보다 높은 경우에는 그 가액을 새로운 전환가액으로 조정한다. 단, 위와 같이 산출된 전환가액은 발행 당시 전환가격(조정일 전에 신주의 할인발행 등의 사유로 전환가격을 이미 조정한 경우에는 이를 감안하여 산정한 가격)이내로 한다. 4. 본건 우선주주가 전환청구를 하기 전에 발행회사가 시가를 하회하는 발행가액으로 유상증자, 무상증자, 주식배당 및 준비금의 자본전입 등을 함으로써 주식을 발행하거나 또는 시가를 하회하는 전환가격 또는 행사가액으로 전환사채 또는 신주인수권부사채를 포함한 주식관련 사채를 발행하는 경우에는 아래와 같이 전환가격을 조정한다. 본 목에 따른 전환가격의 조정일은 유상증자, 주식배당, 준비금의 자본전입 등으로 인한 신주발행일 또는 전환사채 및 신주인수권부사채의 발행일로 한다. 조정 후 전환가격 = 조정 전 전환가격 × [{A+(B×C/D)} / (A+B)] A: 기발행주식수 B: 신발행주식수 C: 1주당 발행가격 D: 시가 최초의 전환가격은 본건 우선주의 1주당 취득가격이며, 위 산식 중 "기발행주식수"는 당해 조정사유가 발생하기 직전일 현재의 발행주식 총수로 하며, 전환사채 또는 신주인수권부사채를 발행할 경우 "신발행주식수"는 당해사채발행 시 전환가격으로 전부 주식으로 전환되거나 당해 사채 발행 시 행사가격으로 신주인수권이 전부 행사될 경우 발행될 주식의 수로 한다. 또한, 위 산식 중 “1주당 발행가격”은 주식분할, 무상증자, 주식배당의 경우에는 영(0)으로 하고, 전환사채 또는 신주인수권부사채를 발행할 경우에는 당해 사채 발행 시 전환가격 또는 행사가격으로 하며, 위 산식에서 “시가”라 함은발행가격 산정의 기준이 되는 기준주가 또는 권리락주가(유상증자 이외의 경우에는 조정사유 발생 전일을 기산일로 하여 계산한 기준주가)로 한다. 5. 회사의 다른 법인과의 합병, 주식의 포괄적 교환 등을 통한 기업결합 시 교환비율 산정을 위한 평가액이 그 당시의 본건 우선주의전환가액을 하회하는 경우, 본건 우선주의 전환가액을 그 하회하는 평가액으로 조정한다. 6. 회사의 주식을 분할 또는 병합하는 경우 전환비율은 그 분할 또는 병합의 비율에 따라조정된다. 단주의 평가는 주식의 분할 또는 병합 당시 본건 우선주의 전환가액을 기준으로 한다. 7. 회사가 전환 전에 무상감자를 할 경우에는 전환가액 및 전환비율은 그 감자의 비율에 따라 조정한다. 단, 경영과실 등의 사유로 특정 주주에 대해서만 차등적으로 무상감자를 하는 경우는 전환비율을 조정하지 않기로 한다. 8. 위 각 호의 사안이 복합적으로 발생하는 경우, 발생한 순서에 따라 누적하여 계산된 전환가액 또는 각 호에 의해 산출된 전환가액중 가장 낮은 금액으로 전환가액을 정하며, 전환비율 또한 이에 따라 조정한다. 9. 조정 후 전환가액이 주식의 액면가 미만으로 되는 경우, 조정 후 전환가액은 액면가격으로 한다. 10. 본 항에 따른 조정 후 전환가액 중 호가단위 미만은 절상한다. (5) 전환청구 장소 : 회사의 명의개서대행기관(국민은행 증권대행부) (6) 전환청구 절차 및 방법: 전환하고자 하는 본건 우선주가 고객계좌부에 전자등록된 경우에는 거래하는 계좌관리기관을 통하여 한국예탁결제원에 전환청구하고, 자기계좌부에전자등록된 경우에는 한국예탁결제원에 전환청구하면, 한국예탁결제원이 이를 취합하여 청구장소에 전환청구한다. (7) 전환의 효력 발생시기: 한국예탁결제원이위 전환청구장소 전환청구서 및 관계서류 일체를 제출한 때에 전환의 효력이 발생한다. 전환에 의하여 발행된 보통주식은 전환청구일에 전환된 것으로 본다. (8) 전환청구로 발행된 주식의 교부 방법 및 장소: 전환으로 인하여 발행되는 주식은 한국예탁결제원에 전자등록 또는 예탁 발행되므로 그 주권을 교부하지 아니한다. 단, 전환권 행사로 인하여 발행되는 주식은 명의개서대리인과 협의하여 전환청구일로부터 10영업일 이내에 추가상장에 필요한 모든 절차를 완료하여야 한다. (9) 전환 후 주식의 수: 전환권이 행사된 본건 우선주의 수에 전환비율을 곱하여 계산한 수를 전환된 보통주식의 수로 한다. 1주 미만의 단수주가 발생하는 경우 단수주에 해당하는 주식은 발행하지 아니하며, 회사는 회사의이사회가 정하는 보통주식의 주당 공정시장가격을 단수주의 수에 곱하여 계산된 금액을 인수인에게 현금으로 지급한다. (10) 기타 사항: 회사는 회사가 발행할 수권주식의 총수에 본건 우선주의 전환으로 발행 가능한 주식수를 유보하여야 한다.

(2) 매도청구권 행사기간 및 행사방법: 매수인은 각 "매매일"의 30일 전부터 10일 전까지(이하 "매도청구권 행사기간") 인수인에게 매수대상 주식의 수량, 매매대금의 지급기일 및매매가액을 서면으로 통지하는 방식으로 매도청구권 행사를 하며, 본 매도청구권 행사에따른 매매계약은 매수인의 매도청구가 인수인에게 도달한 시점에 체결된 것으로 본다. 또한, 매도청구기간의 종료일이 영업일이 아닌 경우에는 그 다음 영업일까지로 한다. (3) 매매금액: 매도청구의 대상이 되는 본건 우선주의 매매가액은 매도청구권 대상 우선주의 발행가액 및 이에 대하여 본건 우선주 발행일로부터 매매일 전일까지 연 3.0%의 이율을 적용하여 계산한 금액으로 하며, 아래 수식 및 표에 따른다. (원 단위 미만은 절사) 다만, 동 기간 내 기지급배당은 공제하지 아니한다. 단, 매매일이 영업일이 아닌 경우에는 그 다음 영업일에 매도하고 매매일로부터 그 다음 영업일까지의 이자는 계산하지 아니한다. (4) 본건 우선주 양도 시 매도청구권 행사 보장 및 면책: 본건 우선주의 인수인이 발행회사 또는 매수인의 매도청구권 행사 전에 본건우선주를 양도하는 경우에는 본건 우선주의 양수인에 대하여 본 협약에 의한 "매도청구권"의 행사 및 "의무보유"가 보장되는 방법으로 하여야 하며, 양도 후 5영업일 이내에 발행회사에게 양도에 관한 사항에 대하여 통지하여야 한다. 인수인이 이러한 방법으로 제3자에게 본건 우선주를 양도한 경우, 양도한 범위에서 본 협약 상 인수인의 의무(의무보유를 포함하며 이에 한정하지 아니함)는 소멸한 것으로 본다. (5) 본건 우선주의 발행일로부터 매매일 종료(2025년 06월 26일)의 행사기간 종료일(2025년 06월 16일)까지는 각 인수인은 발행회사의 매도청구권 행사를 보장하기 위하여 보유 금액 기준으로 본건 우선주 발행 당시 본건 우선주 인수금액 합계의 20%는 본건 우선주의 형태로 보유하여야 하며, 매수인은 각 인수인 보유 발행 당시 본건 우선주 인수금액 합계의 20% 이내에서 매도청구가 가능하다. (6) 매수인은 매매대금 지급기일에 인수인에게 인수인이 지정하는 방식으로 제3항에 따라 산정한 매매대금을 지급하고, 인수인은 위금액을 지급받음과 동시에 매수인에게 매수 대상 주식을 인도한다(주식의 인도는 주식·사채 등 전자등록에 관한 법률 제30조, 동법 시행령 제25조에 따라 계좌간 대체의 전자등록을 신청하는 것을 의미한다). 단, 매매대금 지급일이 은행 영업일이 아닌 경우에는 그 다음 영업일에 지급하되, 매매대금 지급일로부터 그 다음 영업일까지의 이자를 계산하지 아니한다. (7) 매수인이 매수인의 매도청구권 행사에 따른 매매대금 지급기일에 매매대금을 지급하지 아니한 때에는, 매수인은 매매대금 지급기일로부터 최대 5영업일까지 매매대금 지급을연기할 수 있다. 매수인이 매매대금 지급기일로부터 5영업일까지 매매대금을 지급하지 않는 경우, 매수인의 매도청구권은 소멸된다. (8) 최대주주 및 특수관계인(이하 "최대주주등")은 매도청구권(CALL OPTION) 행사 한도를 본건 우선주 발행 당시 지분율 이내로 제한한다. 보다 명확히 하기 위하여 부연하면, 매도청구권 행사로 발행회사의 최대주주등이본건 우선주 발행 당시 최대주주등의 각각의 지분율을 초과하여 주식을 취득할 수 없으며,발행회사가 매도청구권 행사로 취득한 본건 우선주를 최대주주등에게 매도하는 경우 최대주주등은 본건 우선주 발행 당시 최대주주 등의 각각의 지분율을 초과하여 주식을 취득할 수 없다. |

|||

라. 발행 이후 전환권 행사가 있을 경우

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2024년 06월 28일 | 267,258 | 240,531 |

| 2024년 07월 01일 | 2 | 1 |

| 2024년 07월 02일 | 1 | - |

| 2024년 12월 27일 | 6,668 | 6,001 |

| 2025년 03월 27일 | 10,000 | 9,000 |

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사 정관의 최근 개정일은 2025년 03월 31일이며, 2025년 03월 31일 정기주주총회에서 정관 일부 변경의 건 의안이 원안대로 승인되었습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 25일 | 정기주주총회 | 제 8 조 (주식의 종류) 제 11 조 (주식매수선택권) 제 12 조 (신주의 동등배당) 제 16 조 (주주명부의 폐쇄 및 기준일) 제 18 조 (신주인수권부사채의 발행) 제 20 조 (사채발행에 관한 준용규정) 제 20 조의 2 (사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록) 제 26 조 (주주의 의결권) 제 30 조 (주주총회의 결의 및 의결정족수) 제 52 조 (외부감사인의 선임) 부칙 제 2 조 (감사 선임에 관한 적용) 부칙 제 3 조 (감사 해임에 관한 적용) |

코스닥 표준정관 반영을 위한 일부 개정 |

| 2023년 03월 30일 | 정기주주총회 | 제2조 (목적) 제17조 (전환사채의 발행) 제18조 (신주인수권부사채의 발행) 제37조 (이사의 보수와 퇴직금) 부칙 제1조 (시행일) |

사업 다각화에 따른 사업목적 추가 전환사채, 신주인수권부사채의 한도 증액 적대적 인수합병시 퇴직보상액 추가 |

| 2025년 03월 31일 | 정기주주총회 | 제32조 (이사의 수) 제44조 (감사의 수) |

제 규정의 정비를 위한 일부 개정 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 의약품, 동물약품, 의료기기 연구개발, 제조 및 판매 | 영위 |

| 2 | 약물전달 시스템 관련 기기, 장비, 소모품, 소프트웨어의 개발, 제조, 판매, 컨설팅 및 서비스의 제공 | 영위 |

| 3 | 유전자 치료제를 포함한 의약품 일체의 연구개발 및 제조에 관한 용역사업, 수탁사업, 중개업 및 자문업 | 영위 |

| 4 | 국내외 다른 기관과 공동 연구개발, 투자, 수탁 및 서비스업 | 영위 |

| 5 | 투자사업 | 영위 |

| 6 | 의약품, 원료의약품의 도매업 및 수출입업 | 영위 |

| 7 | 일반 수출입업 | 영위 |

| 8 | 부동산 임대업 | 미영위 |

| 9 | 기타 산업용 기계 및 장비 임대 및 관리업 | 영위 |

| 10 | 무형재산권 임대업 | 영위 |

| 11 | 위 각 호와 관련되거나 필요하거나 부수되는 일체의 사업일체 | 영위 |

라. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023년 03월 30일 | - | 1. 유전자 치료제를 포함한 의약품 일체의 연구개발 및 제조에 관한 용역사업, 수탁사업, 중개업 및 자문업 1. 국내외 다른 기관과 공동 연구개발, 투자, 수탁 및 서비스업 1. 투자사업 1. 의약품, 원료의약품의 도매업 및 수출입업 |

라-1. 변경 사유

|

구분 |

변경 취지 및 목적, 필요성 |

사업목적 변경 제안 주체 |

해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

|---|---|---|---|

|

1. 유전자 치료제를 포함한 의약품 일체의 연구개발 및 제조에 관한 용역사업, 수탁사업, 중개업 및 자문업 |

- mRNA백신 및 유전자 치료제 제조 플랫폼 기반의 CDMO 사업에 진출하고자 사업 목적 추가 |

이사회 |

신규 플랫폼 사업에 대한 추가 |

|

1.국내외 다른 기관과 공동 연구개발, 투자, 수탁 및 서비스업 1. 투자사업 |

- 오픈 이노베이션 성격의 공동사업화 및 Joint Venture 추진을 위한 공동연구, SI투자를 위한 목적 추가 |

이사회 |

공동사업 및 투자 확대 |

|

1. 의약품, 원료의약품의 도매업 및 수출입업 |

- 주요 원료물질 등의 직접적 수출입을 통한 인허가대응 효율화 및 거래비용 절감을 위해 목적 추가 |

이사회 |

비용 절감 |

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 1. 유전자 치료제를 포함한 의약품 일체의 연구개발 및 제조에 관한 용역사업, 수탁사업, 중개업 및 자문업 | 2023년 03월 30일 |

| 2 | 국내외 다른 기관과 공동 연구개발, 투자, 수탁 및 서비스업 | 2023년 03월 30일 |

| 3 | 투자사업 | 2023년 03월 30일 |

| 4 | 의약품, 원료의약품의 도매업 및 수출입업 | 2023년 03월 30일 |

1. 플랫폼의 고도화 및 확장성을 기반으로 전문성을 보유한 외부의 바이오텍 및 제약사와 오픈 이노베이션(Open Innovation) 개념의 공동연구/개발에 의한 사업적 확장의 필요성이 부각되고 있습니다. 이러한 전략적 협력 구조에 대하여 명시적인 계약상 권리를 확보할 수 있는 하나의 수단으로서 파트너사에 대한 전략적 투자(Strategic Investment)를 활용하는 경우가 다수 존재하며, 당사의 경우에도 상장이전에 파트너사로부터 3건의 SI투자를 유치하고 전략적 협력을 수행한 실적이 있습니다. 이러한 전략적 투자에 대한 가능성을 사전에 준비하기 위하여 투자업무를 목적사업에 추가하였습니다(상기 표 1~2번).

2. 당사의 의약품 개발 및 제조플랫폼 사업과 연관된 주요 원료물질에 대한 수입업무를 직접적으로 수행하여 인허가대응의 효율을 높이고, 필요한 경우 국내의 협력 연구소, 제약사 등에 재판매를 하는 등 전반적인 거래비용 절감을 위하여 수출입업무를 목적사업으로 추가하였습니다(2023년 3월 정기주주총회, 상기 표 3번).

3. 해당 목적사업의 시장, 투자, 사업추진 현황, 주요 위험, 향후 추진계획 등은 현재까지 작성된 사업보고서 및 분기보고서 상 기재가 되어있어 별도로 기재하지 않았습니다.

4. 미추진 사유(사업목적현황 8번 항목)

|

구 분 |

사업목적 |

미추진 사유 |

|---|---|---|

| 사업목적 현황 8번 |

부동산 임대업 |

- 당사 핵심기술은 플랫폼 기술로 파트너사와의 공동연구개발이 용이합니다. 파트너사가 초기 바이오 스타트업이거나, 빠른 시간내에 검증연구를 수행할 필요성이 있는 경우, 효율적인 개발 협력을 위하여 당사 사무실 및 연구소 공간의 일부를 임대하는 상황이 발생할 수 있어 임대업을 목적사업에 추가하였습니다. - 사업을 추진하지 않은 사유 : 연구협력 및 임대에 대한 수요 발굴시 추진 예정입니다. - 향후 1년 이내 추진 계획 존재 여부 및 향후 추진 예정시기 : 파트너사의 요청과 수요가 발생할 경우 추진 예정입니다. - 추진 계획 등이 변경된 경우 그 사유 및 변경 내용 : 해당 없음 |

마-1. 유전자치료제 CDMO 사업

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 유전자 치료제를 포함한 의약품 일체의 연구개발 및 제조에 관한 용역사업, 수탁사업, 중개업 및 자문업 | 2023년 03월 30일 |

1. 사업 분야 및 진출 목적

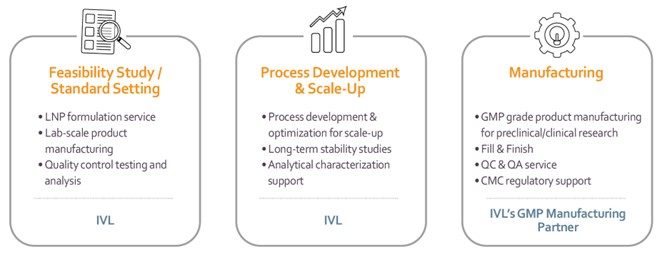

- 본 목적 사업은 타 바이오텍/제약사의 개발 단계의 유전자 치료제의 LNP(Lipid Nanoparticle) 제형화 서비스, 비임상/임상 샘플의 제조 뿐 아니라 양산용 제품을 수탁하고 생산하는 CDMO 사업입니다.

- LNP 제조에 기반이 되는 마이크로플루이딕스 기술은 당사의 장기지속형 주사제 개발/제조 플랫폼에도 적용되는 기술입니다. 따라서 기존에 자체적으로 수행한 장기지속형 주사제 공정 및 장비개발 연구를 통해 축적된 마이크로플루이딕스 공정 엔지니어링 노하우를 통해 LNP 제조 기술을 빠르게 확보할 수 있고, 이를 통해 빠르게 성장하는 유전자 치료제 시장에서 높은 부가가치 창출이 가능하여 동 목적 사업을 추가하였습니다.

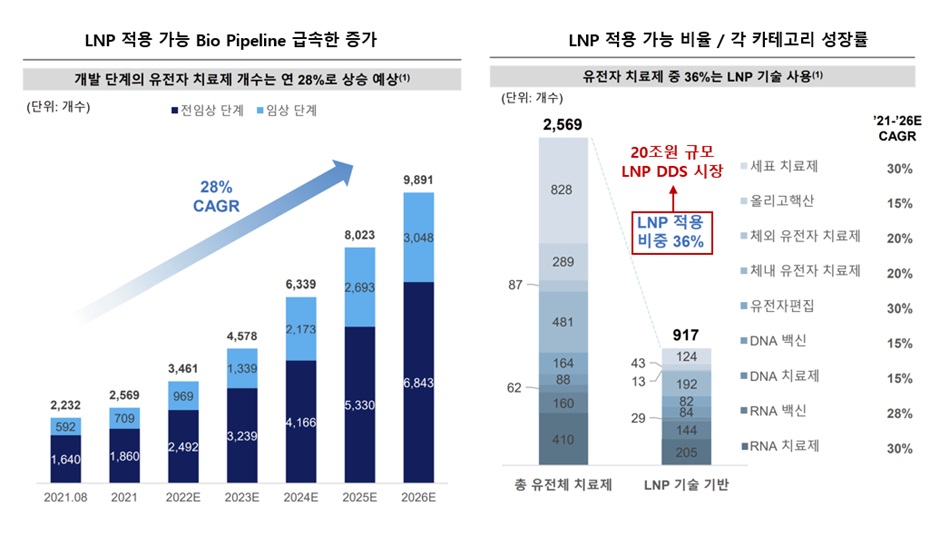

2.시장의 주요 특성ㆍ규모 및 성장성

- Covid-19 팬데믹 시기에 mRNA 백신을 통해 유전물질의 체내 전달체인 LNP의 세포 내 전달 효율과 안전성에 대한 검증이 완료됨으로써 LNP 기술의 적용이 가능한 mRNA 뿐 아니라 RNA, siRNA, CRISPR-Cas9등 유전자 치료제에 개발이 활성화되고 있으며, 그 시장 규모 및 전망 또한 성장하고 있습니다.

- 특히 당사 플랫폼 기술이 타겟하고 있는 유전자/세포 치료제 시장은 2020년~2026년까지 연평균성장률 57.4%로 성장할 것이 기대되며, 그 중 RNA치료제/백신 파이프라인 수는 연평균성장률 36% 수준의 고성장이 예상되는 시장입니다(출처: Evaluate Pharma, Clarion).

- 유전자 치료제는 기존 저분자 화합물 및 바이오 의약품과는 달리 세포 및 유전자 치료제의 65%가 스스로 제품을 제조하거나 상품화할 전문성(expertise), 역량(capacity), 자원(resources)이 부족한 소규모 기업이 개발하기 때문에 CDMO의 의존 비중이 50%로 높은 시장입니다(출처: 생명공학정책연구센터). 따라서 CDMO 시장도 유전자 치료제 시장이 성장함에 따라 함께 성장할 것으로 예상됩니다.

3. 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 본 항목은 신규사업의 사업성 판단에 대한 핵심적 내용으로, 회사의 경쟁력에 불이익을 초래할 가능성이 있어 기재를 생략하였습니다. 다만, 당사가 추진하는 CDMO 모델은 모든 경우에 당사의 단독 투자로 진행하지 않고, 자금, GMP역량 및 운영조직, 마케팅 등의 분야에 대해서 Joint Venture를 포함한 전략적 협력을 통한 사업수행을 추진하고 있어, 과도한 투자 및 재무적 리스크를 부담하지 않는 보수적인 관점에서 사업을 준비하고 있습니다.

4. 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 동 목적 사업을 위하여 2021년부터 공정연구센터인 IPC 조직에서 유체분야 전공 엔지니어 및 셀/유전자 분야의 바이오 연구자로 구성된 Gene Delivery 연구조직을 운영하고 있습니다. 당사의 유전자치료제 플랫폼 부문의 사업적 목표는 LNP(지질나노입자), Liposome 등 나노전달체 분야의 공정 프로세스 연구, 전공정/후공정 통합 공정구현, 연구용 스케일로부터 상업용 스케일 생산에 대응할 수 있는 당사 고유의 제조장비를 직접 개발하고, 이를 기반으로 나노전달체 분야에 특화된 제제(Formulation) 연구 및 비임상/임상/상업용 생산을 위한 CDMO 사업을 직간접적으로 수행하는 것을 목표로 하고 있습니다.

- CDMO사업의 핵심인 GMP용 LNP 제조 장비인 HANDYGENE™ GMP의 개발 및 제작을 완료하였으며, 2023년 5월 LNP CDMO 공동사업화 계약을 체결한 ㈜유바이오로직스의 GMP 공장 내 동 장비를 설치하고 본격적인 사업화를 준비 중입니다.

- Formulation(LNP 제형화) 서비스, 비임상/임상 샘플 제조에 대한 매출을 시현하는 것을 목표로 국내, 해외에서 파트너링 미팅을 통해 다수의 잠재적 고객사를 확보하고, 복수의 위탁연구용역계약을 체결하여 연구를 수행 중입니다.

5. 기존 사업과의 연관성

- LNP, Liposome의 공정 프로세스 자체는 기존 장기지속형 주사제와 상이하여, 직접적인 연관성은 없습니다. 다만, 당사가 기존에 수행하고 있는 장기지속형 주사제의 경우에도 기반 공정기술은 Microfluidics라는 유체역학을 응용한다는 측면에서 공통의 기반이 존재하여, GMP 대응 및 장비개발 전략에서는 연관성이 존재합니다.

- 즉, 당사가 기존에 축적한 장기지속형 주사제 제조장비 개발 및 GMP 구축에 대한 노하우와 경험은 LNP 제조장비 개발과 GMP 대응에도 반영되는 내용들이 있으며, 특히 장기지속형 주사제 상업화를 위한 필수적으로 요구되는 장시간 운전, 자동화 제어, 엄밀한 무균성, 자료의 무결성(Integrity) 등 GMP용 장비와 환경에 대한 경험과 전문성은 당사가 LNP 분야의 GMP 장비를 개발하고 제조라인을 구축하는 업무에도 충실히 반영되어, 사업적 경쟁력의 기반으로 작용하고 있습니다.

6. 주요 위험

- LNP CDMO 시장은 현재 초기 시장으로 밸류체인상 각 기술이 모두 소수의 기업에 집중되며, 다양한 선발특허에 의한 IP리스크가 존재합니다. 향후 글로벌 빅파마의 시장 진출로 인한 과다 경쟁 가능성이 있으며, 글로벌 시장 진출을 위해서는 글로벌 수준의 기술 경쟁력, 선진국 기준의 GMP 제조소 및 운영 전문성, 글로벌 비즈니스 네트워크, Business Development 및 마케팅 역량, 현지 법인 운영 등 높은 수준의 초기투자비용에 의한 진입장벽이 존재합니다.

- 진입장벽과 리스크가 높은 만큼, 초기 시장진입에 성공할 경우 차세대 고성장 섹터에서 안정적인 사업확장이 가능한 사업적 가치가 존재합니다. 당사는 제조 플랫폼 분야에 특화된 전문 기업으로서, 보유한 기술적 역량과 리소스를 바탕으로 실질적인 전략적 목표의 수립과 효율적 실행을 통하여 경쟁우위를 확보하고자 합니다.

7. 향후 추진계획

- 당사는 2023년 상반기에 ㈜유바이로직스와 LNP CDMO 공동사업화 계약을 체결한 바 있습니다. 공동사업화 계약에 따라 ㈜유바이오로직스에 당사 LNP 제조장비 설치 및 관련 기술이전을 수행하고, 실질적 GMP 운영은 ㈜유바이오로직스가 수행하게 됩니다. 이에 따라 ㈜유바이오로직스 GMP 제조소에 당사의 LNP 플랫폼 기술을 이전하여 실질적인 CDMO 서비스에 대한 준비를 진행하고 있습니다. 또한, 기술이전을 진행하면서 LNP Formulation과 샘플제조에 대한 마케팅을 병행할 예정입니다.

- 당사는 국내외 바이오텍/제약사를 중심으로 본격적인 영업을 진행하여, CDMO서비스를 제공할 예정입니다.

8. 미추진 사유

- 해당 없음

II. 사업의 내용

1. 사업의 개요

당사는 유체역학을 의약품 연구·개발에 융합한 원천 플랫폼인 Laminar-FLUIDigm™을 기반으로, 이를 장기지속형 주사제 개발 및 양산 제조에 응용한 IVL-DrugFluidic® 플랫폼 및 유전물질의 약물전달에 적용한 IVL-GeneFluidic® 플랫폼을 보유한 DDS(Drug Delivery System) 플랫폼 기업입니다.

당사는 IVL-DrugFluidic® 플랫폼을 기반으로 장기지속형 주사제(개량신약, 자체개발 신약, 공동개발 신약)를 개발 중입니다. 또한 나노전달체 제조를 위한 IVL-GeneFluidic® 플랫폼 기반으로 유전자치료제/mRNA 백신에 적용되는 지질나노입자(LNP) 제형화(Formulation) 서비스와 임상 샘플 및 상업용 제조를 위한 CDMO 사업에 진출하기 위한 R&D와 사업개발을 준비하고 있습니다.

주요종속회사((주)큐라티스)를 통해 장기지속형 주사제 전용 GMP를 구축하여 임상시료 및 상업화 생산 기반을 마련하였으며, 유전자치료제 및 mRNA 백신 제조공장으로서 LNP CDMO 서비스를 본격적으로 확장하고 있습니다.

|

|

사업의 개요.jpeg |

가. 핵심 기술의 개요

(1) IVL-DrugFluidic® 플랫폼

IVL-DrugFluidic® 플랫폼은 기존의 Microsphere 기반 장기지속형 주사제의 단점으로 알려진 초기 약물 과방출을 제거하고, 균일한 고품질의 미립구 대량생산을 통해 장기지속형 주사제의 품질을 극대화한 플랫폼입니다. 당사는 현재 IVL-DrugFluidic® 플랫폼을 적용한 동물의약품인 듀라하트 SR-3 주사액(목시덱틴)을 자체 KVGMP 제조소에서 제조하여 2021년부터 판매하고 있으며, 개량신약 IVL3001 1개월 지속형 남성형 탈모치료제는 호주 1상/2a상 임상을 완료하였고, 현재는 국내 임상 2상을 준비 중입니다. IVL3003 치매치료제는 호주에서 임상 1상/2상을 진행 중이며, IVL3004 마약 및 알코올 중독 치료제는 호주 임상 1상을 진행 중입니다.

또한 LAI(Long Acting Injectable, 장기지속형 주사제) 플랫폼에 의한 고품질 의약품의 안정적인 개발이 확인되면서, 당사는 기존 개량신약에서 신약의 부가가치를 높히는 프로젝트로 의약품 개발의 범위를 넓히고 있습니다. 먼저 자체적으로 발굴한 신규 적응증에 대한 프로젝트의 성과를 확보해 왔으며, 협력 기업이 보유한 신약물질을 당사의 장기지속 주사제형 플랫폼에 탑재하는 Open Innovation 성격의 공동개발 및 사업화 계약 실적들도 지속적으로 확보하고 있습니다.

(2) IVL-GeneFluidic® 플랫폼

당사는 COVID-19에 대한 성공적인 백신개발로 유명해진 LNP(Lipid Nanoparticle, 지질나노입자) 및 리포좀 등 나노전달체를 제조할 수 있는 공정 프로세스 기술인 IVL-GeneFluidic® 플랫폼을 보유하고 있습니다.

mRNA, siRNA, CRISPR-Cas9 등 다양한 유전물질을 안전하게 보존, 생체 내 투여 및 세포 내 전달을 위해서는 유전물질을 효과적으로 봉입한(encapsulation) 나노전달체인 LNP를 높은 완성도로 제조하여야 합니다. 이러한 LNP를 높은 봉입율(Encapsulation efficiency)과 수율로 제조하기 위해서는 우수한 품질의 유전체와 Lipid 원료물질 확보와 함께, LNP를 재현성 높게 제조할 수 있는 고도의(Advanced) 공정기술이 요구됩니다.

당사는 기존에 자체적으로 수행한 장기지속형 주사제 공정 및 장비개발 연구를 통하여 축적된 마이크로플루이딕스 공정 엔지니어링 노하우를 LNP 분야에 최적화하여, 단기간 내에 세계 최고수준의 Reference 기업과 비교가능한 자체 공정 프로세스 및 장비개발을 달성하였습니다.

당사는 우수한 개발 실적으로 바탕으로 2022년 산업통상자원부 주관의 mRNA 백신 제조플랫폼 개발 국가과제에 선정되어 mRNA 백신의 대량생산 시스템을 개발 중에 있으며(과제명: mRNA 백신의 제형화와 대량생산을 위한 GMP 적용가능 제조시스템 제작 및 공정 기술 개발, 총 과제사업규모: 57억원, 당사 수행과제 규모 52억원), 2024년 9월 보건복지부 주관 한국형 ARPA-H 프로젝트의 핵심과제인 “백신 탈집중화 생산시스템구축(DeCAFx)” 과제에 선정되어 고품질 LNP 백신의 대량생산 공정 개발 및 장비개발을 담당하고 있습니다(총 과제사업규모 173억원, 당사 수행과제 규모 64억원).

2. 주요 제품 및 서비스

가. 주요 제품

(1) IVL-DrugFluidic® 플랫폼 기반 파이프라인

현재 당사에서 자체 개발 중인 주요 파이프라인과 파트너사와 공동 개발 중인 주요 파이프라인은 아래와 같습니다.

|

|

자체개발 개량신약 파이프라인.jpeg |

|

|

자체개발 및 공동개발 신약 파이프라인.jpeg |

당사가 자체적으로 개발 중인 개량신약 파이프라인의 경우, 비임상 독성 및 임상1상단계에서 국내 대형 제약사에 우선적으로 국내 라이선싱을 진행하여 임상개발 투자비용을 적정한 수준으로 제어하고 있으며, 이후의 글로벌 라이선싱에 대해서는 국내 파트너사와 공동으로 추진하는 단계별 개발전략을 추구하고 있습니다.

당사는 파트너사가 제공하는 신약물질을 당사의 DDS 플랫폼에 탑재한 후 파트너사는 효력/임상 연구에 집중하고, 당사는 제제 및 공정 연구에 집중하는 협업 연구 모델인 공동개발(Joint Development) 프로그램을 운영하고 있으며, 유한건강생활을 포함한 국내 대형 제약사, 베링거인겔하임을 포함한 글로벌 제약사 및 신약개발 바이오텍과 함께 장기지속형 주사제 기반의 신약을 공동으로 개발하고 있습니다.

제품화가 완료된 장기지속형 주사제는 동물의약품인 심장사상충 예방약 '듀라하트 SR-3'으로 2021년 9월 출시하였습니다.

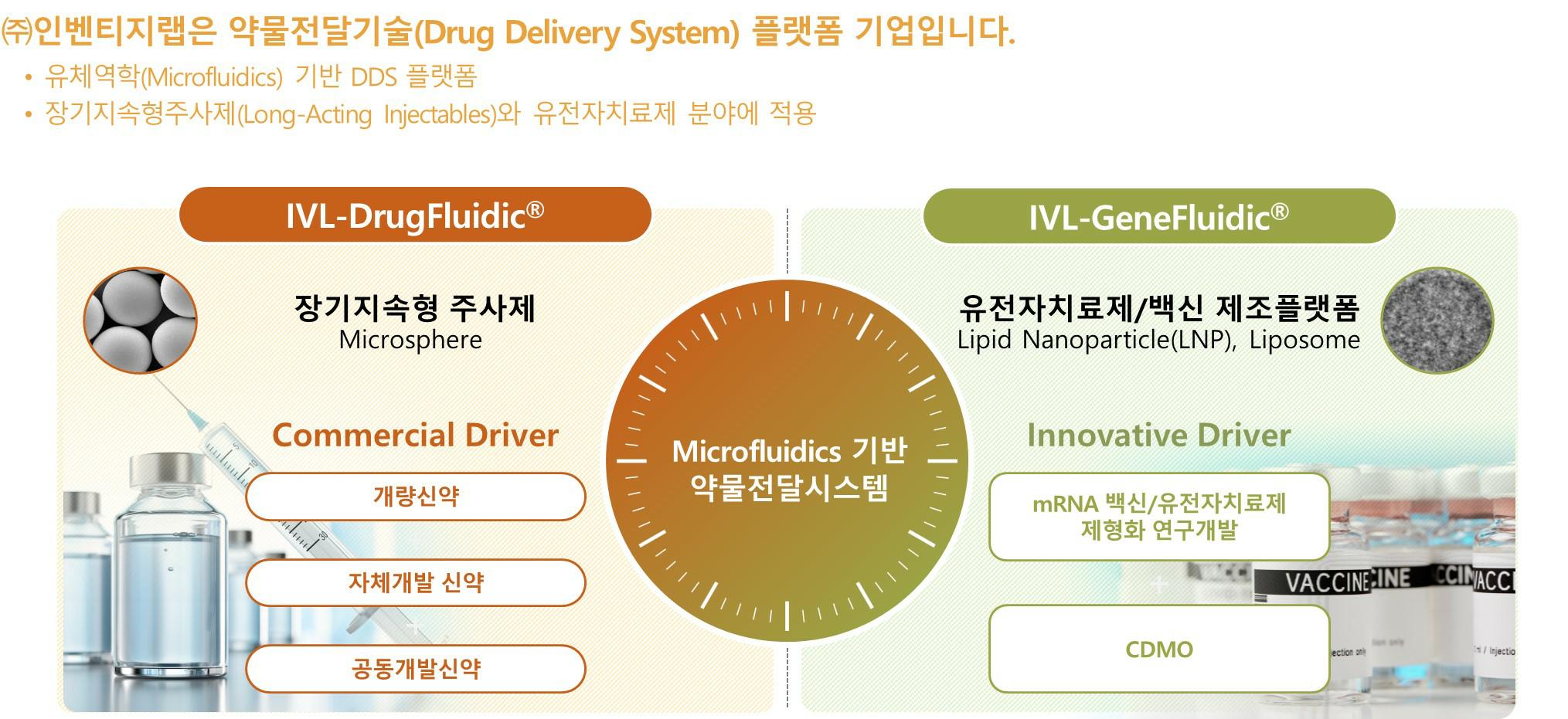

(2) IVL-GeneFluidic® 플랫폼 기반 서비스

당사는 2023년부터 IVL-GeneFluidic® 플랫폼 기반의 CDMO서비스 사업을 추진 중입니다. mRNA, Lipid, LNP 제조에 특화된 회사들 간에 상호 협력을 시작하여 유전물질부터 GMP 생산까지 당사의 밸류체인에서 완료할 수 있는 체계를 구축하고 있습니다. Lipid 개발 전문사 ㈜메디치바이오와 사업화 협력 양해각서를 체결하였고, ㈜유바이오로직스와는 GMP 수준에서의 LNP CDMO 공동사업화를 진행하고 있습니다. 2025년 3월 당사는 ㈜큐라티스를 인수하였으며 동사의 오송바이오플랜트에 HANDYGENE™ 시스템을 설치 및 GMP환경에서의 LNP 제조와 CDMO 서비스 확장을 계획하고 있습니다.

|

|

(주)인벤티지랩 유전자치료제 밸류체인 파트너십 |

당사는 LNP Formulation의 연구단계부터 초기 임상 시료의 제조가 가능한 GMP용 장비인 HANDYGENE™ GMP의 개발 및 유럽 CE 인증 획득을 포함한 장비화를 완료했습니다. 또한, 연구단계의 small scale 제조가 가능한 장비인 HANDYGENE™ Lab의 개발 및 장비화를 완료하였습니다. 그리고 대량생산 시스템인 HANDYGENE™ Commercial은 산업통상자원부 과제를 통해 개발 중이며, 과제 기간 내 개발 완료를 목표로 진행 중입니다.

|

|

인벤티지랩 LNP 제조 시스템 HANDYGENE™ 제품 라인업 |

당사 자체개발 장비를 활용한 LNP CDMO 사업을 아래와 같이 진행 중입니다. 2023년 하반기에 pilot 단계의 홍보를 시작하였으며, 국내외 세포/유전자치료제 회사 및 CDMO를 대상으로 전임상, 임상, 양산화에 이르는 제형연구, 공정개발, 시료 생산의 서비스를 제공하고 있습니다. 당사는 2024년 3건의 제형화 서비스 제공 관련 위탁연구용역계약을 체결하였습니다.

|

|

인벤티지랩 LNP CDMO 서비스 개요 |

기본적으로 당사는 LNP CDMO 서비스를 제공하여 사업화를 진행하되, 당사의 LNP 제조 시스템을 필요로 하는 고객사 대상으로 판매 및 리스(구독 모델) 옵션을 제공하고 있습니다.

나. 주요제품 가격 변동 추이 및 가격변동원인

| (단위: 원) |

| 품목 | 주요제품 | 2025년 | 2024년 | 2023년 |

|---|---|---|---|---|

| 동물약 | 듀라하트 SR-3 주사액 주1) | 63,000 | 63,000 | 63,000 |

주1) 동물약 산출기준은 포장단위인 카톤당 판매가입니다.

다. 주요제품 등 관련 각종 산업 표준

당사가 개발 중인 의약품들의 경우, 조성물, 제형관련 특허를 보유하고 있어 판매금지를 통해 경쟁사 진입을 방어하고 시장을 선점할 수 있습니다. 대부분의 당사 파이프라인은 기 허가 품목의 개량제품으로서 신약 승인 후 자료 독점기간 (4년 또는 6년) 동안 타사 진입 차단 및 시장독점권을 보장받을 수 있습니다. 또한, 우수 의약품 제조를 위하여 공장에서 원료의 구입부터 제조, 출하 등에 이르는 모든 과정에 필요한 관리기준에 적합하도록 GMP 하에 제조 및 품질관리를 하고 있으며, GLP 기관에서 비임상시험 자료 확보 및 GCP에 따라서 임상시험을 진행함으로써, 우수사례 품질지침과 규정에 따라 우수한 품질 확보 및 자료의 신뢰성을 확보하고 있습니다.

동물용의약품의 경우도 규제당국만 다를 뿐, 인의약품과 동일하게 약사법을 준수합니다. 우수한 의약품을 제조하기 위하여 공장에서 원료의 구입부터 제조, 출하 등에 이르는 모든 과정에 필요한 관리기준을 규정하여 KVGMP(Korea Veterinary Good Manufacturing Practice) 하에 제조 및 품질관리를 하고 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료 매입에 관한 사항

| (단위: 천원) |

| 제품구분 | 매입유형 | 품 목 | 매입액 | 비 고 (매입처) |

|---|---|---|---|---|

| 듀라하트 SR-3 | 원재료 | 원료 등 | 8,587 | 더원팜텍, 영진공업 등 |

| 합 계 | 8,587 | |||

나. 원재료 가격변동 추이 및 가격변동 원인

국내외 원자재 품목을 생산하는 제조사의 제조원가 상승에 따른 가격 인상 정책에 따라 원재료 가격 변동에 영향을 받고 있으며, 특히 해외 수입 품목의 경우 추가로 환율변동이 가격에 영향을 미치고 있습니다. 당사는 매 구입시마다 거래처와의 협의를 통해 가격을 결정하고 있습니다.

다. 생산 및 생산설비에 관한 사항

(1) 생산능력 및 생산실적

| (단위: 카톤, 백만원) |

|

제 품 |

구 분 |

2023연도 |

2024연도 |

2025연도 1분기 (제11기) |

|||

|---|---|---|---|---|---|---|---|

|

수량 |

금액 |

수량 |

금액 |

수량 | 금액 | ||

|

듀라하트 SR-3 |

생산능력 |

18,447 | 1,162 | 18,447 | 1,162 | 18,447 | 1,162 |

|

생산실적 주1) |

- | - | - | - | - | - | |

|

가 동 율 주2) |

0.00% | 0.00% | 0.00% | ||||

|

기말재고 |

- | - | - | - | - | - | |

주1) 2021년 9월부터 생산

주2) 가동율은 수량기준으로 산출하였습니다.

(2) 생산설비에 관한 사항

| (단위: 천원) |

| 자산별 | 기 초 | 취 득 | 처 분 | 상 각 | 대체 | 당분기말 |

|---|---|---|---|---|---|---|

| 사용권자산 | 34,873 | - | - | (14,700) | - | 20,713 |

| 기계장치 | 237,317 | - | - | (31,160) | - | 206,157 |

| 시설장치 | 105,399 | - | - | (21,074) | - | 84,325 |

| 비품 | 31,929 | - | - | (5,263) | - | 26,666 |

| 합 계 | 409,518 | - | - | (73,658) | - | 335,860 |

(3) 생산설비의 투자계획

당사가 개발 중인 장기지속형 주사제의 임상시료 및 상업용 제품 생산의 경우, 국내외의 CMO 파트너사와의 협력을 통하여 대응하고 있습니다. 남성형 탈모치료제와 전립선비대증 치료제의 경우, CMO 분야의 사업적 경쟁력을 보유한 위더스제약(주)과 당사 IVL-DrugFluidic® 생산협력 계약을 체결하여 현재 당사가 자체 제작한 전용 제조장비를 위더스제약이 신규로 구축한 GMP 사이트에 설치를 완료하였으며 시험생산 및 생산에 대한 기술이전 절차를 진행 중입니다.

IVL-GeneFluidic®플랫폼 기반의 유전자치료제 CDMO 사업의 경우, 유바이오로직스와 LNP CDMO 공동사업화 계약을 체결하였으며, 유바이오로직스의 GMP 제조소에 설치할 전용 장비를 제작하여 현재 LNP 제조라인 설치를 완료하였습니다.

또한, 주요종속회사((주)큐라티스)를 통해 장기지속형 주사제 전용 GMP를 구축하여 임상시료 및 상업화 생산 기반을 확충하고 있으며, 지질나노입자(LNP) 기반 차세대 유전자치료제 및 mRNA 백신 CDMO 사업에서도 경쟁력을 강화할 계획입니다.

(4) 제품별 생산 체계

![이미지: [IVL2001 출시명: 듀라하트 SR-3주사액(목시덱틴) 제조공정도]](22.%20ivl2001%20%28%EC%B6%9C%EC%8B%9C%EB%AA%85%20%EB%93%80%EB%9D%BC%ED%95%98%ED%8A%B8%20sr-3%EC%A3%BC%EC%82%AC%EC%95%A1%28%EB%AA%A9%EC%8B%9C%EB%8D%B1%ED%8B%B4%29%20%EC%A0%9C%EC%A1%B0%EA%B3%B5%EC%A0%95%EB%8F%84%29.jpg) |

|

[IVL2001 출시명: 듀라하트 SR-3주사액(목시덱틴) 제조공정도] |

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

| 매출유형 | 국/내외 | 2023연도 | 2024연도 | 2025연도 당분기 |

|---|---|---|---|---|

| (제09기) | (제10기) | (제11기) | ||

| 기술이전 | 수 출 | 530 | 1,019 | - |

| 내 수 | - | 621 | 98 | |

| 소 계 | 530 | 1,640 | 98 | |

| 판권매출 | 수 출 | - | - | - |

| 내 수 | - | - | - | |

| 소 계 | - | - | - | |

| 제품매출 | 수 출 | - | - | - |

| 내 수 | 69 | - | - | |

| 소 계 | 69 | - | - | |

| 용역매출 | 수 출 | - | 64 | 50 |

| 내 수 | 59 | 78 | 21 | |

| 소 계 | 59 | 142 | 71 | |

| 합 계 | 수 출 | 530 | 1,084 | 50 |

| 내 수 | 128 | 699 | 21 | |

| 합 계 | 658 | 1,783 | 169 |

나. 매출원가

| (단위: 백만원) |

|

매출유형 |

품 목 |

2023연도 |

2024연도 |

2025연도 당분기 |

|||

|---|---|---|---|---|---|---|---|

|

금 액 |

원가율 |

금 액 |

원가율 |

금 액 |

원가율 |

||

|

제품매출 |

듀라하트 SR-3 |

74 | 108% | 29 | 0% | 1 | 0% |

주1) 듀라하트 SR-3는 2021년 9월부터 생산하여 생산초기단계의 특성상 원가율이 다소 높습니다.

주2) 기술이전 및 판권매출은 매출원가에 기재하지 않았습니다.

다. 판매전략

(1) 판매조직

당사는 영업을 위한 판매조직을 별도로 갖추고 있지 않습니다. 당사가 개발한 파이프라인 의약품의 최종 제품은 라이선스 계약을 체결한 국내외 파트너사에서 마케팅 및 판매를 담당하게 됩니다. 당사는 파이프라인의 라이선스 아웃과 공동개발 제안을 위한 사업개발(Business Development) 조직을 별도로 운영하고 있으며, 다년간의 제약바이오 산업에서 국내외 라이선스 계약 경험을 기반으로 전문성과 네트워크를 보유한 전문인력들로 구성되어 있습니다.

(2) 판매전략

당사는 각 파이프라인의 사업성을 극대화하기 위해 시장 특수성과 고객의 니즈를 기반으로 1) 파이프라인 License Out, 2) Joint Development(공동개발 및 사업화), 3) CDMO Business, 4) LNP 제조장비 판매 등 사업모델별로 다음의 표와 같은 판매 전략을 수립하여 개별 사업에 반영 및 실행하고 있습니다.

|

사업모델 |

판매전략 |

| 파이프라인 License Out |

1. 국내외 파트너링 미팅을 통한 잠재 파트너 발굴 2. 국내 제약사와의 네트워크 활용 - 국내 시장 진출 및 L/O 후 국내 파트너사의 해외 제약사 네트워크 활용 3. 해외 소재 Consulting firm 과의 사업제휴를 통한 지속적인 해외 파트너 발굴 및 당사 파이프라인 홍보 |

|

Joint Development |

1. 국내외 유수의 학회에 당사 기술에 대한 연구 논문 발간 통한 전문가 수준의 홍보 2. 신약 개발 벤처 및 제약사와의 네트워크 활용 3. 국내외 파트너링 미팅을 통한 공동 개발 파트너 발굴 |

|

CDMO business |

1. 국내외 제약회사의 제품 및 기술을 정밀 분석하여, 당사의 기술을 활용한 CDMO Business 공동 사업화(당사의 Microsphere 혹은 LNP 제조장비를 CMO 파트너사의 GMP 공장에 설치 후 고객사들의 위탁 생산 의뢰를 수주하고 당사와 CMO 파트너사간에 이익을 공유하는 사업모델)에 적합한 잠재 후보군 선택과 집중 통해 발굴 및 사업화 제안 2. 국내외 유수의 학회에 당사 보유 기술에 대한 연구 논문을 발간하여 당사 기술에 대한 전문가 수준의 홍보 활동 진행 3. 국내외 파트너링 미팅 통한 제제 및 생산 수요처 발굴 |

| LNP 제조장비 판매 | 1. 지질나노입자(LNP) 제조장비인 HANDYGENE™ GMP, HANDYGENE™ Lab 의 판매 2. mRNA백신, 유전자치료제 등 LNP를 활용하는 연구 및 개발을 수행하는 학계, 연구소, 바이오제약사를 대상으로 국내외 홍보활동 진행 |

라. 수주현황

보고서 제출일 현재 해당사항 없습니다.

5. 위험관리 및 파생거래

가. 시장위험

당사는 금리위험, 가격위험, 환위험 등 다양한 시장위험에 노출되어 있습니다. 당사는 이러한 위험요소들을 관리하기 위하여 각각의 위험요인에 대해 면밀하게 모니터링하고 대응하는 위험관리 정책을 운용하고 있습니다. 이에 대한 자세한 사항은 III. 재무에 관한 사항 - 3. 연결재무제표 주석 - 5, 6, 7』을 참고해주시기 바랍니다.

나. 파생상품 거래현황

당사는 2023년 6월에 제 1회차 전환사채와 제 7회차 전환우선주를 발행하였으며, 2024년 9월 제 2회차 전환사채, 2025년 1월에 제 3회차 전환사채를 발행하였습니다.

파생상품 등 거래현황에 관한 사항은「III. 재무에 관한 사항 → 5. 재무제표 주석 → 19. 전환사채, 20. 전환우선주」를 참조하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

(1) License Out(기술이전) 계약

현재 당사가 체결한 License Out(기술이전) 계약 현황은 다음과 같습니다.

| [국내외 제약 및 바이오회사와의 계약 체결 실적] |

| (기준일: 2025. 03. 31 기준) |

| 구분 |

품목 |

계약 상대방 |

계약 체결일 |

총 계약 금액 |

| 1 |

남성형 탈모치료제 IVL3002(3개월) |

㈜대웅제약 |

'20.09.25 |

3,200 백만원 로열티 별도 |

|

위더스제약㈜ |

'21.09.01 |

로열티 | ||

| 2 | 치매치료제 IVL3003(1개월) |

㈜종근당 | '22.10.14 | 8,000 백만원 |

| 3 |

전립선비대증 치료제 |

위더스제약㈜ |

'21.11.30 |

5,000 백만원 로열티 별도 |

| 4 | 비만/당뇨 치료제 IVL3021(1개월) IVL3024(1개월) |

㈜유한양행 | '24.01.05 | 주5) 로열티 별도 |

| 5 |

심장사상충예방 IVL2001(3개월), IVL2002(6개월) |

㈜온힐 |

'21.01.29 |

300 백만원 |

| 6 |

동물용 의약품 주3) IVL2002 IVL2004 IVL2009 |

A사 |

'22.07.26 |

12,923 백만원 (EUR 9,810,000) |

| 7 |

화학적 거세제 |

A사 |

'20.11.24 |

2,500 백만원 (EUR 1,860,000) 주4) |

| 8 |

동물용 치매치료제 IVL2007(1개월), |

㈜HLB바이오스텝 |

'22.02.15 |

3,000 백만원 |

| 합계 | 34,923 백만원 주5) |

|||

|

주1) |

외화 계약 금액은 각 계약체결일의 서울외국환중개 유로 환율로 계산하였습니다. |

| 주2) | 3자 합의에 따라 계약상대방이 ㈜HLB바이오스텝에서 ㈜온힐로 변경되었습니다. |

| 주3) | 파트너사의 요청으로 일부 파이프라인의 적응증 및 약효지속기간을 비공개하였으며, 계약상대방의 상호명을 A사로 기재하였습니다. |

| 주4) | 2023년 3월 계약 연장 합의서가 체결되어 계약금액이 증가(EUR 100,000)하였으며 합의서 체결일의 서울외국환중개 유로 환율로 계산된 금액을 추가하였습니다. |

| 주5) | 비만/당뇨치료제 계약금액은 계약서상 비공개 조건에 따라 기재하지 않았으며, 합계에서 제외하였습니다. |

(가) 남성형 탈모치료제 IVL3001, IVL3002 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

㈜대웅제약 |

|

계약종류 |

License Out |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일 : 2020년 9월 25일 |

|

총 계약금 |

3,200백만원 (각 1,600백만원), 로열티 별도 |

| 수취금액 | 600백만원 |

| 계약조건 | 마일스톤(기술료) : 각 개발 단계에 따라 차등 수령 로열티 : 순매출액의 두자리수% 수령 Sublicense 시 기술료 수령금액 양사 합의 후 배분 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

(나) 남성형 탈모치료제 IVL3001, IVL3002 관련 CMO 사업 제휴 계약

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

위더스제약㈜ |

|

계약종류 |

CMO 사업제휴 계약 |

|

대상지역 |

대한민국 및 의약품실사상호협력기구 가입국 |

| 계약기간 |

계약체결일 : 2021년 09월 01일 |

| 총 계약금 | 없음 |

| 수취금액 | 없음 |

| 계약조건 | 장기지속형 주사제 전용 GMP 공장 설립에 대한 위더스 제약의 자체 투자 로열티 : 본 공장에서 생산 후 출하되는 제품 출하가 대비 두자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

(다) 치매 치료제 IVL3003 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

㈜종근당 |

|

계약종류 |

License Out |

|

대상지역 |

대한민국 및 단순수출국가 |

|

계약기간 |

계약체결일 : 2022년 10월 14일 |

|

총 계약금 |

8,000백만원 |

| 수취금액 | 1,000백만원 |

| 계약조건 | 마일스톤(기술료) : 각 개발 단계에 따라 차등 지급 글로벌 독점권에 대한 우선협상권 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

(라) 전립선 비대증 치료제 IVL3013 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

위더스제약㈜ |

|

계약종류 |

독점적 License Out |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일 : 2021년 11월 30일 |

|

총 계약금 |

5,000백만원, 로열티 별도 |

| 수취금액 | 2,000백만원 |

| 계약조건 | 마일스톤(기술료) : 각 개발 단계에 따라 차등 지급 로열티 : 순매출액의 두자리수% 수령 Sublicense 시 기술료 수령금액 양사 합의 후 배분 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

(마) 비만/당뇨 치료제 IVL3021, IVL3024 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

㈜유한양행 |

|

계약종류 |

독점적 License Out |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일 : 2024년 1월 5일 |

|

총 계약금 |

주1) 로열티 별도 |

| 수취금액 | 주1) |

| 계약조건 | 마일스톤(기술료) : 각 개발 단계에 따라 차등 지급 로열티 : 순매출액의 한자리수% 수령 Sublicense 시 기술료 수령금액 양사 합의 후 배분 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

| 주1) | 비만/당뇨치료제 계약금액 및 수취금액은 계약서상 비공개 조건에 따라 기재하지 않았습니다. |

(바) 심장사상충 예방 3/6개월 주사제 IVL2001, IVL2002 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

㈜온힐 |

|

계약종류 |

독점 판매 및 사업 제휴 |

|

대상지역 |

한국 |

|

계약기간 |

계약체결일 : 2021년 1월 29일 |

|

총 계약금 |

300백만원 |

| 수취금액 | 150백만원 |

| 계약조건 | 의무 구매 수량 및 판매량에 연동되어 차등 적용되는 제품 공급가 명시 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

| 주) | 3자 합의에 따라 계약상대방이 ㈜HLB바이오스텝에서 ㈜온힐로 변경되었습니다. |

(사) 동물의약품 IVL2002, IVL2004 및 IVL2009 주요 계약 내용

1) IVL2002

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

A사 |

|

계약종류 |

License Out |

|

대상지역 |

전세계(한국 제외) |

|

계약기간 |

계약체결일 : 2022년 7월 26일 |

|

총 계약금 |

3,755백만원 (EUR 2,850,000) |

| 수취금액 | 398백만원 (EUR 300,000) |

| 계약조건 | 마일스톤(기술료) : 개발 단계별 차등 수령 로열티 : A사 순매출액 대비 한자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

|

주1) |

외화 계약 금액은 각 계약체결일의 서울외국환중개 유로 환율로 계산하였습니다. |

| 주2) | 수취 금액은 당사가 인식한 매출액(인보이스 발행일)을 기준으로 작성하였습니다. |

| 주3) | 거래 상대방의 요청으로 상호명을 A사로 기재하였습니다. |

2) IVL2004

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

A사 |

|

계약종류 |

License Out |

|

대상지역 |

전세계(한국 제외) |

|

계약기간 |

계약체결일 : 2022년 7월 26일 |

|

총 계약금 |

4,216백만원 (EUR 3,200,000) |

| 수취금액 | 398백만원 (EUR 300,000) |

| 계약조건 | 마일스톤(기술료) : 개발 단계별 차등 수령 로열티 : A사 순매출액 대비 한자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

|

주1) |

외화 계약 금액은 각 계약체결일의 서울외국환중개 유로 환율로 계산하였습니다. |

| 주2) | 수취 금액은 당사가 인식한 매출액(인보이스 발행일)을 기준으로 작성하였습니다. |

| 주3) | 거래 상대방의 요청으로 상호명을 A사로 기재하였습니다. |

3) IVL2009

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

A사 |

|

계약종류 |

License Out |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2022년 7월 26일 계약종료일: 제품 출시일로부터 10년 |

|

총 계약금 |

4,953백만원 (EUR 3,760,000) |

| 수취금액 | 763백만원 (EUR 560,000) |

| 계약조건 | 마일스톤(기술료) : 개발 단계별 차등 수령 로열티 : A사 순매출액 대비 한자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가 완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

|

주1) |

외화 계약 금액은 각 계약체결일의 서울외국환중개 유로 환율로 계산하였습니다. |

| 주2) | 수취 금액은 당사가 인식한 매출액(인보이스 발행일)을 기준으로 작성하였습니다. |

| 주3) | 거래 상대방의 요청으로 상호명을 A사로 기재하였습니다. |

(아) 화학적 거세제 IVL2005, IVL2006 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

A사 |

|

계약종류 |

License Out |

|

대상지역 |

전세계 |

|

계약기간 |

계약체결일: 2020년 11월 24일 계약종료일: 제품 출시일로부터 10년 |

|

총 계약금 |

2,500백만원 (EUR 1,860,000) |

| 수취금액 | 781백만원 (EUR 560,000) |

| 계약조건 | 마일스톤(기술료) : 개발 단계별 차등 수령 로열티 : A사 순매출액 대비 한자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

|

주1) |

외화 계약 금액은 각 계약체결일의 서울외국환중개 유로 환율로 계산하였습니다. |

| 주2) | 수취 금액은 당사가 인식한 매출액(인보이스 발행일)을 기준으로 작성하였습니다. |

| 주3) | 2023년 3월 계약 연장 합의서가 체결되어 계약금액이 증가(EUR 100,000)하였으며 합의서 체결일의 서울외국환중개 유로 환율로 계산된 금액을 추가하였습니다. |

| 주4) | 거래 상대방의 요청으로 상호명을 A사로 기재하였습니다. |

(자) 동물 치매치료제 IVL2007, IVL2008 주요 계약 내용

|

구 분 |

주요 내용 |

|---|---|

|

계약상대방 |

㈜HLB바이오스텝 |

|

계약종류 |

독점적 License Out |

|

대상지역 |

한국 및 아시아 국가 |

|

계약기간 |

계약체결일: 2022년 2월 15일 계약종료일: 품목허가일로부터 10년 (2년씩 자동연장) |

|

총 계약금 |

3,000백만원, 로열티 별도 |

| 수취금액 | 1,000백만원 |

| 계약조건 | 마일스톤(기술료) : 개발 단계별 차등 수령 로열티 : ㈜HLB바이오스텝 순매출액 대비 두자리수 % 수령 |

| 회계처리방법 | 반환의무 없는 계약금은 금액수령시 수익인식하며, 마일스톤은 수행 의무가완료되는 시점에 수익으로 인식 |

| 대상기술 | IVL-DrugFluidic® |

(2) Joint Development(공동개발 및 사업화) 계약

현재 당사가 체결한 Joint Development(공동개발 및 사업화) 계약 현황은 다음과 같습니다.

| 연번 | 계약내용 | 계약상대방 | 계약체결일 |

| 1 | LNP CDMO 공동사업화 계약 | 유바이오로직스 | 2023년 05월 |

| 2 | 장기지속형 주사제 공동개발 계약 | Boehringer Ingelheim | 2024년 09월 |

(3) 주요 연구 계약 (정부연구과제)

당사는 보고서 작성기준일 현재 총 6건의 정부연구과제를 수행하고 있습니다.

| 시행부처 (전문기관) |

계약기간 | 총 사업비 (백만원) |

당사수행규모 (백만원) |

과제명 |

|---|---|---|---|---|

| 산업통상자원부 (한국산업기술평가관리원) |

2022.08.01 ~ 2025.12.31 | 5,712 | 5,195 | mRNA 백신의 제형화와 대량생산을 위한 GMP 생산 장비 설계 및 공정 기술 개발 |

| 산업통상자원부 (한국산업기술평가관리원) |

2023.04.01~2027.12.31 | 4,621 | 4,234 | 마이크로플루이딕스 기반 장기지속형 무균주사제용 고품질 마이크로스피어 제조를 위한 연속공정 기술 개발 |

|

국립안동대학교 (안동형일자리사업단) |

2024.03.01~2025.12.31 |

1,875 | 1,125 |

칸나비디올 함유 1개월 장기지속형 희귀·난치성 뇌전증 치료제의 비임상 개발 |

| 보건복지부 (한국보건산업진흥원) |

2024.09.01~2029.02.28 | 17,313 | 6,450 | 백신 탈집중화 생산시스템 개발 |

| 중소벤처기업부 (중소기업기술정보진흥원) |

2024.10.01~2028.09.30 | 2,465 | 1,745 | 극/냉동 및 해동 기술기반 지질나노입자(LNP) 약물 전달체의 구조와 기능 복원 기술개발 |

| 특허청 (한국특허전략개발원) |

2025.03.28~2025.08.14 |

120 | 120 | Semaglutide 마이크로스피어 및 리포좀 제형개발을 위한 핵심특허분석 및 R&D 개발전략 수립 |

나. 연구개발 활동

(1) 연구개발 조직

(가) 연구개발 조직 개요

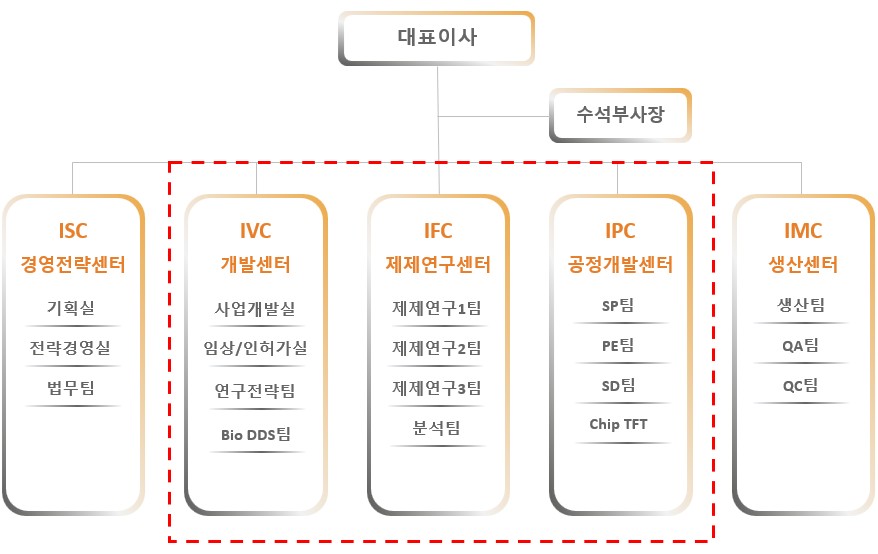

당사의 연구조직은 IVL Value-Up Center(IVC), IVL Formulation Center(IFC), IVL Platform Center(IPC)로 구성되어 있습니다. IVC는 인허가, 임상전략, 특허관리, 마케팅 전략 수립 등의 업무를 수행하며, IFC는 제제연구소로서 파이프라인별 제제연구와 그 분석방법 개발을 연구합니다. IPC는 일반적인 제약사에는 유례를 찾아볼 수 없는 공정개발을 담당하는 조직으로서, CTO가 총괄하며 당사의 IVL-DrugFluidic® 과 IVL-GeneFluidic®의 제조 공정 기술 및 기술 구현에 필요한 장비까지 모두 내재화 하였습니다.

(나) 연구소 및 연구개발 조직도

당사의 연구소는 파이프라인별 Formulation과 분석 방법을 연구하는 제제연구소인 IVL Formulation Center(IFC)와 Platform 공정 기술을 연구, 개발하는 공정개발연구소인 IVL Platform Center(IPC)를 두고 연구개발을 해왔습니다. 또한, IVL Value-Up Center(IVC)는 임상전략 및 전략을 유기적으로 수립하고 다양한 개발 단계에서 마케팅 전략 수립 및 License Out 계약을 진행하고 있습니다.

| 【 연구소 현황 】 |

| 연구소 명칭 | 부서명 | 위치 | 비고 |

|---|---|---|---|

| IVL Formulation Center (IFC) |

제제연구소 | 경기도 성남시 분당구 대왕판교로 670, 유스페이스2 B동 9층 | 기업부설연구소 |

| IVL Platform Center (IPC) |

공정개발연구소 | 경기도 성남시 분당구 대왕판교로 670, 유스페이스2 B동 9층 | IPC 기업부설연구소 |

상세한 연구개발 조직의 구성도 및 업무 내용은 다음과 같습니다.

| 【 ㈜인벤티지랩 연구개발 조직 현황 】 |

|

|

조직도 |

|

출처: 당사 내부자료 |

【 ㈜인벤티지랩 연구개발 부문 단위 조직별 역할 및 인원 】

| 조직명 | 주요 업무 내역 | 현 인원(명) |

|---|---|---|

|

IFC (IVL Formulation Center) |

- 파이프라인별 제제연구 - 공동연구 수행 - 제제의 시험 방법 분석법 개발 및 평가 |

21 |

|

IPC (IVL Platform Center) |

- Microfluidics 기반 platform 기술 연구와 공정 최적화 및 생산성 연구 - Scale-up 연구 및 생산본부 기술이전 - 생산장비의 설계 및 제작 - LNP formulation 연구, LNP production process 개발 |

18 |

|

IVC (IVL Value-Up Center) |

- 신제품 연구 등 연구 전략 수립 - 개발제품의 임상허가진행, 품목허가 진행, 규제당국 대응 - 임상 전략 수립 등 - 품목별 시장동향 파악 및 마케팅 전략 수립 - License Out 계약 체결 |

12 |

| 합 계 | 51 | |

| 【 ㈜인벤티지랩 연구개발 인력 현황 】 |

| 조직 | 인원(명) | |||

|---|---|---|---|---|

| 박사 | 석사 | 기타 | 합계 | |

| IFC | 1 | 19 | 1 | 21 |

| IPC | 5 | 6 | 7 | 18 |

| IVC | 4 | 8 | - | 12 |

| 합 계 | 10 | 33 | 8 | 51 |

(다) 핵심 연구인력

당사의 핵심 연구인력은 전사적으로 R&D를 총괄하고 있는 김주희 대표이사, IPC의 전찬희 전무(CTO), IFC의 류충호 전무 등이 있습니다.

| 【 핵심연구개발 인력 현황 】 |

| 직위 | 성명 | 담당업무 | 주요 경력 | 주요 연구실적 |

|---|---|---|---|---|

| 대표이사 | 김주희 | R&D 총괄 |

-경북대학교 생화학 박사 -광동제약 연구소 연구원 -한양대학교 의생명연구소 연구원 -씨젠 학술부 -한국슈넬제약 인허가 연구원 -휴버트바이오 임상분석 -비씨월드제약 임상전략 수석연구원 -㈜인벤티지랩 대표이사(현재) |

논문 15건 등록특허 89건 |

| 전무 | 전찬희 |

CTO/ IPC본부장 |

-Univ. of Tennessee 공학박사 -대우자동차 기술연구소 연구원 -Microfluidics&LOC Lab Vanderbilt Univ 연구원 -U of Waterloo(Canada) 연구소 책임연구원 -㈜인포피아 연구소 부소장 -㈜세종메디칼 진단연구소 연구소장 -(주)인벤티지랩 IVL Platform Center 본부장 (현재) |

논문 21건 등록특허 22건 |

| 전무 | 류충호 | IFC연구소장 |

-중앙대학교 제약산업학 석사 졸업 -삼아제약 제제연구 차장대우 -비씨월드제약 제제연구 실장 -㈜인벤티지랩 연구소장, IVL Manufacturing Center(생산) 본부장 (현재) |

논문 5건 등록특허 8건 |

(2) 연구개발비용

당사의 최근 3년간 연구개발비용은 다음과 같습니다.

|

【 연구개발비용 현황 (별도재무제표 기준) 】 |

|||

|

(단위: 천원) |

|||

|

구분 |

2025년 1분기 (제11기) |

2024년 (제10기) |

2023년 (제9기) |

|

|---|---|---|---|---|

|

비용의 |

원재료비 |

- | - | - |

|

인건비 |

1,134,496 | 4,231,503 | 3,787,146 | |

|

감가상각비 |

837,774 | 3,205,679 | 2,203,836 | |

|

위탁용역비 |

1,613,525 | 6,182,441 | 6,066,751 | |

|

기타 |

894,940 | 2,931,885 | 2,837,838 | |

|

연구개발비용 합계 |

4,480,735 | 16,551,508 | 14,895,571 | |

|

(정부보조금) 주1) |

- | - | - | |

|

보조금 차감 후 금액 |

4,480,735 | 16,551,508 | 14,895,571 | |

|

회계처리 |

판매비와 관리비 |

4,448,072 | 16,150,463 | 12,204,906 |

|

제조경비 |

- | - | - | |

|

개발비(무형자산) |

32,663 | 401,045 | 2,690,665 | |

|

회계처리금액 계 |

4,480,735 | 16,551,508 | 14,895,571 | |

|

연구개발비 / 매출액 비율 |

2,650.36% | 928.33% | 2,263.2% | |

| 주1) | 연구개발비용 정부보조금은 2025년은 737,236천원, 2024년은 2,001,587천원, 2023년은 2,646,102천원이며 연구개발비용에서 차감되었습니다. |

(3) 연구개발 실적

(가) 연구개발 진행 현황

당사가 연구개발 진행 중인 개량신약 및 신약의 현황은 다음과 같습니다.

| [연구개발 진행 현황 총괄표] |

|

종류 |

파이프라인 |

적응증 |

개발 단계 |

비고 |

|

|---|---|---|---|---|---|

|

개량신약 |

인 의 약 품 |

IVL3001(1개월) |

남성형 탈모 | 임상 2상 준비(국내) | |

| IVL3002(3개월) | 임상 1상/2상 준비(호주) | ||||

|

IVL3003(1개월) |

치매 |

임상 1상/2상 진행중(호주) |

|||

| IVL3022(3개월) | 제제연구 | ||||

|

IVL3004(1개월) |

약물중독 |

임상 1상 진행중(호주) | |||

| IVL3021(1개월) | 당뇨/비만 | 제제연구 | |||

| IVL3024(1개월) | 제제연구 | ||||

|

IVL3008(3개월) |

전립선암/성조숙증/ |

임상 1상/2상 준비중 |

|||

| IVL3009(1개월) | |||||

| IVL3016(6개월) | |||||

|

IVL3013(3개월) |

전립선 비대증 |

비임상 독성 완료 |

|||

|

동 물 의 약 품 |

IVL2001(3개월) |

심장사상충 예방 |

국내 출시 |

||

|

IVL2002(6개월) |

심장사상충 예방 | 제제연구 | |||

|

IVL2004 주1) |

동물용의약품 주1) | 제제연구 | |||

|

IVL2009 주1) |

동물용의약품 주1) | 제제연구 | |||

|

IVL2005 주1) |

화학적 거세제 주1) |

제제연구 |

|||

| IVL2006 주1) |

화학적 거세제 주1) |

제제연구 |

|||

|

IVL2007(1개월) |

동물용 치매치료 |

제제연구 | |||

| IVL2008(3개월) |

동물용 치매치료 |

제제연구 | |||

|

Drug |

IVL4001 |

류마티스 관절염 |

임상 1상 IND 준비 중 |

|

|

|

IVL4002 |

다발성 경화증 |

임상 1상 진행중(호주) |

희귀의약품 지정 |

||

|

공동개발 및 |

IVL5003 |

알츠하이머 |

제제연구 |

||

|

IVL5004 |

Autophagy 치매 |

제제연구 |

|||

| IVL5005 | 염증성질환 | 비임상 독성 진행중 | |||

|

IVL6001 |

유방암 및 두경부암 |

제제연구 |

|||

| Undisclosed | Undisclosed | 제제연구 | |||

| 주1) | 파트너사의 요청으로 적응증 및 약효지속기간을 비공개하였습니다. |

| 주2) | 파트너사가 제공하는 신약물질을 당사의 플랫폼 DDS 기술에 탑재 한 후 파트너사는 효력/임상 연구에 집중하고 당사는 제제 및 공정 연구에 집중하는 협업 연구 모델입니다. |

(나) 파이프라인별 제품 개요

1) IVL3001, IVL3002

|

구분 |

개량신약 |

|

적응증 |

남성형 탈모 |

|

작용기전 |

테스토스테론이 dihydrotestosterone(이하 ‘DHT’)으로 전환되는데 작용하는 5-α-reductase를 저해함으로써 강력한 남성호르몬인 DHT의 생성을 억제 |

|

제품의특성 |

현재까지 경구제로만 개발된 피나스테라이드의 최초 장기지속형 제형으로, 기존 경구제품의 단점(복약 순응도, 부작용)을 극복 |

|

경쟁제품 |

Pfizer, Lilly : JAK 저해제 기반 원형 탈모 치료제 올릭스, JW : 신규 modality(모달리티) 기반 남성형 탈모치료제 종근당, 보령 : 기허가 약물 기반 개량신약 |

|

관련논문 등 |

'Development of finasteride polymer microspheres for systemic application in androgenic alopecia’, International Journal of Molecular Medicine, 2019 June; 43(6): 2409-2419, 'Pharmacokinetic-pharmacodynamic modeling approach for dose prediction of the optimal long-acting injectable formulation of finasteride’, International Journal Pharmaceutics, 2021 May 15;601:120527 |

|

시장규모 |

전세계 탈모 시장 규모: 8조원(2020), 년 평균 8% 성장 예상 남성형 탈모와 원형 탈모가 시장의 2/3 이상 차지 전체 탈모 환자의 10%만 치료제 복용 중 (높은 성장 잠재력) |

|

기타사항 |

기술이전 계약 체결[2020.09 ㈜대웅제약, 2021.09 위더스제약㈜] |

2) IVL3003

|

구분 |

개량신약 |

|

적응증 |

치매 |

|

작용기전 |

도네페질은 아세틸콜린을 분해하여 콜린으로 만드는 효소인 아세틸콜린 에스터레이즈를 저해하여 아세틸콜린 농도를 높임으로써 치료 효과를 가짐 |

|

제품의특성 |

도네페질 성분의 장기지속형 주사 제형으로, 기존 경구/경피흡수형 치매치료제의 단점(낮은 복약 순응도, 낮은 피부 투과율, 피부 부작용 등) 극복 가능 |

|

경쟁제품 |

Biogen : Aduhelm 조건부 허가 Roche : crenezumab 3상 실패 장기지속형 주사제 개발사 : 지투지바이오, 동국제약, 대웅제약 패취제 개발사 : 셀트리온/아이큐어, 보령제약/라파스 |

|

관련논문 등 |

'Long-acting Injectable Donepezil Microspheres: Formulation Development and Evaluation’, Journal of Controlled Release, Volume 340, 10 December 2021, Pages 72-86 |

|

시장규모 |

전세계 치매 치료제 시장 규모 : 8.5조원(2021, GlobeNewswire) 2014년~2020년까지 연평균 성장률 13% 전세계 도네페질 치료제 시장 규모 : 1.9조원(2019, IQVIA) |

|

기타사항 |

License Out 계약 체결[2022.10.㈜종근당] |

3) IVL3004

|

구분 |

개량신약 |

|

적응증 |

약물중독 |

|

작용기전 |

날트렉손을 주성분으로 하여, 오피오이드 수용체를 차단함으로써 알코올 의존성 치료 및 외인성 아편류의 중독을 치료함 |

|

제품의특성 |

이미 출시된 날트렉손 장기지속형 주사제인 Vivitrol보다 개선된 제형적 특성(초기 과방출 없음, 0차 방출패턴 구현)으로 부작용 및 약효 개선 |

|

경쟁제품 |

Indivior: Sublocade (부프레노르핀 장기지속형 주사제) Alkermes : Vivitrol (날트렉손 장기지속형 주사제) |

|

관련논문 등 |

- |

|

시장규모 |

전세계 마약중독증 치료제 시장 규모 : $1.8bil (2017) 2017년~2027년까지 연평균 성장률 : 10.3% (Globaldata) Vivitrol 매출액 : $408mil (IQVIA) |

|

기타사항 |

- |

4) IVL3021, IVL3024

|

구분 |

개량신약 |

|

적응증 |

제2형 당뇨/비만 |

|

작용기전 |

글루카곤 유사 펩타이드-1(GLP-1) 작용제 계열의 약물로서, 포도당 농도에 의존적으로 인슐린 분비를 촉진 하고 글루카곤 분비를 억제하는 호르몬 GLP-1의 수용체에 작용하여 혈당강하, 체중 감소, 심혈관 보호, 신장 보호 등의 효과 |

|

제품의특성 |

IVL3021 : 주 1회 자가주사 제형의 기존 제품(Wegovy®)을 월 1회로 변경하는 장기지속형 주사제 |

|

경쟁제품 |

AstraZeneca: Bydureon Bcise® Novo nordisk: Saxenda®, Wegovy® Eli Lilly: Mounjaro® |

|

관련논문 등 |

- |

|

시장규모 |

전세계 당뇨 치료제 시장 규모 : $1.08bil (Globalinformation, 2021) 2021년~2026년까지 연평균 성장률 : 5.3% (Global information) 전세계 비만 치료제 시장 규모 : $11.6bil (VMR, 2022) 2022년~2030년까지 연평균 성장률: 16.3% (VMR) |

|

기타사항 |

License Out 계약 체결[2024.01.㈜유한양행] |

5) IVL3008, IVL3009, IVL3016

|

구분 |

개량신약 |

|

적응증 |

전립선암, 성조숙증, 자궁내막증 |

|

작용기전 |

전립선암 환자에게 류프로렐린은 테스토스테론의 혈중 농도를 낮춰주어 전립선암의 성장을 막음 |

|

제품의특성 |

이미 출시된 류프로렐린 장기지속형 주사제 제품들(Lupron, Eligard 등) 보다 개선된 제형적 특성(초기 과방출 없음, 0차 방출패턴 구현)으로 부작용 및 약효 개선 |

|

경쟁제품 |

Takeda: 각 국가별 Lupron 현지 파트너 선정 통한 매출유지 대웅제약: 루피어데포(Lupron 제네릭) 마케팅 집중, 3개월 제제 임상 준비 한올바이오파마: 엘리가드 국내 독점 판매 |

|

관련논문 등 |

'New long-acting injectable microspheres prepared by IVL-DrugFluidic® system: 1-month and 3-month in vivo drug delivery of leuprolide’, International Journal of Pharmaceutics, Volume 622, 25 June 2022, 121875 |

|

시장규모 |

전세계 전립선암 치료제 시장 규모 : $9.3bil (Global data) 전세계 ADT(남성호르몬박탈요법제) 시장 규모 : $2.3bil(IQVIA) 전세계 Lupron 매출: $905mil (2019, IQVIA) |

|

기타사항 |

- |

6) IVL3013

|

구분 |

개량신약 |

|

적응증 |

전립선 비대증 |

|

작용기전 |

테스토스테론을 dihydrotestosterone (DHT)으로 전환시키는 효소인 5-α-reductase를 강력하게 억제하여 혈중 DHT 수치를 낮추는 androgen 호르몬 억제 |

|

제품의특성 |

현재까지 경구제로만 개발된 두타스테라이드의 최초 장기지속형 제형으로, 경구제 대비 낮은 용량으로 기존 경구제품의 단점(복약 순응도, 부작용)을 극복 |

|

경쟁제품 |

한미약품 : 한미탐스 등 α 차단제 제네릭 시장 성장 GSK : 아보다트 등 기존의 전통적 경구형 5 α-reductase 억제제 |

|

관련논문 등 |

- |

|

시장규모 |

전세계 전립선비대증 치료제 시장 규모 : $1.08bil (Globalinformation) (2021) 2021년~2026년까지 연평균 성장률 : 5.3% (Globalinformation) |

|

기타사항 |

독점적 라이선스 아웃 계약 체결[2021.11 위더스제약㈜] |

7) IVL4001

|

구분 |

Re-Discovery 신약 |

|

적응증 |

류마티스 관절염 |

|

작용기전 |

자가면역질환 중 많은 경우의 발병과 악화의 원인이 되며 염증반응 및 급성, 만성 질병을 유발하는 TLR4를 차단함으로써 류마티스 관절염을 치료함 |

|

제품의특성 |

기존 제품들과 차별화되는 염증조절기전을 통해 단일투여 혹은 기존 제품과의 복합 투여가 가능하며, 오랜 시간 널리 쓰이고 있는 성분의 재발견으로 안전성이 입증되어 있음. |

|

경쟁제품 |

GSK : Otilimab (과립구/대식세포 콜로니 형성 촉진인자 억제) Galapagos NV : Filgotinib maleate (선택적 JAK1 억제제) R-pharm : Olokizumab (IL-6 수용체 억제제) Taisho pharma : Ozoralizumab (TNF-α 혹은 TNF 억제제) |

|

관련논문 등 |

- |

|

시장규모 |

전세계 류마티스관절염 치료제 시장 규모 : $26.2bil (Globaldata) (2019) 2019~2029년까지 연평균 성장률 : 7.6% (Globaldata) |

|

기타사항 |

- |

8) IVL4002

|

구분 |

Re-Discovery 신약 |

|

적응증 |

다발성 경화증 |

|

작용기전 |

다발성경화증의 발병이나 악화를 일으키며, 전신홍반 루푸스, 전신경화증, 쇼그렌 증후군, 근염 및 염증성 장질환을 일으키는 TLR4를 차단함으로써 다발성 경화증을 치료함 |

|

제품의특성 |

기존 제품들과 차별화되는 염증조절기전을 통해 단일투여 혹은 기존 제품과의 복합 투여가 가능하며, 오랜 시간 널리 쓰이고 있는 성분의 재발견으로 안전성이 입증되어 있음. |

|

경쟁제품 |

Teva : Copaxone (면역억제 T세포 생성자극, 면역조절) Eisai : Tysabri (면역세포의 뇌내 염증부위 이동 억제) Biogen : Tecfidera (Nrf2 pathway자극하여 항염증 효과) |

|

관련논문 등 |

- |

|

시장규모 |

전세계 다발성 경화증 치료제 시장 규모 : $20bil (Globaldata) (2018) 2018~2028년까지 연평균 성장률 : 5.2% (Globaldata) |

|

기타사항 |

- |

9) 공동개발 및 사업화 신약: Joint Development

|

구분 |

품목 (타겟) |

적응증 |

진행단계 |

비고 |

|---|---|---|---|---|

|

신약 |

IVL5003 |

알츠하이머 치료제 |

제제연구 |

공동개발 및 사업화 계약 [2022.05, ㈜프레이저테라퓨틱스] |

|

IVL5004 |

Autophagy 치매치료제 |

제제연구 |

공동개발 및 사업화 계약 |

|

| IVL5005 | 염증성질환 치료제 | 비임상 독성 진행중 |

공동연구 및 사업화계약 [2022.10, ㈜유한건강생활 |

|

|

IVL6001 |

유방암 및 두경부암 치료제 |

제제연구 |

공동개발 및 사업화 계약 |

|

| 미공개 | 미공개 | 제제연구 | 공동개발 및 사업화 계약 [20204.09, 베링거인겔하임] |

당사는 현재 파트너사가 제공하는 신약물질을 당사의 플랫폼 DDS 기술에 탑재 한 후 파트너사는 효력/임상 연구에 집중하고 당사는 제제 및 공정 연구에 집중하는 협업 연구 모델인 Joint Development(공동개발 및 사업화) 프로그램을 운영 중입니다.

본 프로그램을 통해서 개발된 파이프라인은 대부분 파트너사와 공동으로 IP를 보유하게 되며, 향후 License Out 시에 기술료 및 로열티 등 파이프라인으로 발생되는 수익을 계약에서 정한 비율로 나누어 배분하게 됩니다.

(다) 연구개발 완료 실적

당사는 현재 IVL2001의 개발을 완료하여 듀라하트 SR-3(목시덱틴) 제품으로 출시(2021년 9월 출시)하였습니다.

(라) 국책 과제 실적

보고서 제출일 현재 당사의 국책 과제 실적은 다음과 같습니다.

|

구 |

정부 지원 사업명 |

과제명 |

지원부처 (기관) |

|

1 |

'15 창업맞춤형사업화 |

안면성형용 조직수복용 재료개발 및 시장진입을 위한 사업모델 개발과 인허가 전략 개발 |

중소기업청 (창업진흥원) |

|

2 |

'15 투자연계형 기업성장 R&D 지원사업 |

미세유체기술(microfluidics)을 이용한 안면성형용 입자 및 중합체 필러(particle & polymer filler, PPFM) 제조 기술 개발 |

미래창조과학부 (KOITA) |

|

3 |

'16 기술사업화 도움닫기 플랫폼 사업화 개발과제 |

신규 제조기술 기반 장기지속형 의료용 미소구체 제품 개발 |

산업통상자원부 (KIAT) |

|

4 |

‘17 구매조건부 신제품 개발사업 (구매조건부 R&D 과제) |

조직수복용 복합 기능성 파티클 필러 개발 |

중소기업청 (중소벤처기업부) |

|

5 |

‘2018 사업화연계 기술개발 사업 (범부처연계형) |

microfluidics 기반 남성 탈모 치료용 1개월 이상 장기지속형 주사제 개발 |

산업통상자원부 (KIAT) |

|

6 |

창업도약 패키지 지원 스카우터) |

의료용 미소구체 제품 개발을 위한 시스템 고도화 |

중소기업청 (창업진흥원) |

|

7 |

창업도약 패키지 지원 프로그램) |

안면성형용 필러 제품 개선 |

중소기업청 (창업진흥원) |

|

8 |

2019년도 제약산업 |

장기지속형 남성 탈모치료 주사제 美 임상진행을 위한 IND 신청 |

보건복지부 (한국보건산업 |

|

9 |

2020년 하반기 IP-R&D 전략지원 사업 시행 (세부사업: 지재권 연계 연구개발 전략지원 사업) |

장기 지속형 오피오이드 의존성 치료 주사제의 미국시장 진출을 위한 전략적 특허 분석 및 R&D 개발전략 수립 |

특허청 (한국특허 |

|

10 |

2020년 바이오헬스 투자인프라 연계형 R&D |

제어 체적화된 제조기술을 이용한 오피오이드(opioid) 및 알코올 의존성 치료용 장기지속형 주사제 개발 |

보건복지부 (한국보건산업 |

|

11 |

2021년 IP-R&D 후속 지원 특허 컨설팅(권리화 전략 세부사업: 지재권 연계 연구개발 전략지원 사업 |

장기 지속형 오피오이드 의존성 치료 주사제의 미국시장 진출을 위한 전략적 특허 분석 및 R&D 개발전략 수립 |

특허청 (한국특허 |

|

12 |

2021년 정부 R&D 특허설계 지원사업 |

정부주도형 mRNA 백신-LNP |

특허청 (한국특허전략 질병관리청 |

|

13 |

2022년도 질병관리청 |

지질나노입자 기반 mRNA 백신 완제 생산 공정 및 scale-up 연구 |

질병관리청 (국립보건연구원) |

|

14 |

국산 백신(바이오의약품)·원부자재, 장비 |

mRNA를 포함하는 LNP 대량생산 장비의 성능 및 제조된 LNP의 품질 시험 |

한국보건산업 |

|

15 |

2022년도 백신원부자재생산고도화기술개발사업 |

mRNA 백신의 제형화와 대량생산을 위한 GMP 생산 장비 설계 및 공정 기술 개발 |

산업통상자원부 |

| 16 | 2023년 상반기 특허· 디자인 융합IP-R&D 전략지원 사업 세부사업: 지재권 연계 연구개발 전략지원 사업 |

지질기반 유전자치료제 생산 공정기술 및 장비개발 | 특허청 (한국특허전략개발원) |

| 17 | 2023년도 디지털전환기반 의약품 지능형공정혁신기술개발사업 | 마이크로플루이딕스 기반 장기지속형 무균주사제용 고품질 마이크로스피어 제조를 위한 연속공정 기술 개발 |

산업통상자원부 (한국산업기술기획평가원) |

| 18 | 2023년 제약산업 전주기 글로벌 진출 강화 지원사업 |

세계최초 장기지속형 남성형 탈모치료제(IVL3001)의 글로벌 품목 허가를 위한US FDA Pre-IND 컨설팅 | 한국보건산업 진흥원 |

| 19 |

안동형일자리사업 「지역유치 헴프기업 사업화 지원 고도화」 |

칸나비디올 함유 1개월 장기지속형 희귀·난치성 뇌전증 치료제의 비임상 개발 |

국립안동대학교 (안동형일자리 |

| 20 | 한국형 ARPA-H프로젝트 | 백신 탈집중화 생산시스템개발 | 보건복지부 (한국보건산업진흥원) |

| 21 | 중소기업기술혁신개발 사업 수출지향형 (이어달리기) |

극/냉동 및 해동 기술기반 지질나노입자(LNP) 약물 전달체의 구조와 기능 복원 기술개발 | 중소벤처기업부 (중소기업기술정보진흥원) |

| 22 | 2025년 상반기 2차 특허로 R&D 전략지원사업 | Semaglutide 마이크로스피어 및 리포좀 제형개발을 위한 핵심특허분석 및 R&D 개발전략 수립 | 특허청 (한국특허전략개발원) |

7. 기타 참고사항

가. 지적재산권 현황

당사는 IVL-DrugFluidic® 플랫폼 특허 및 IVL-GeneFluidic® 플랫폼 특허를 바탕으로 하여 전략적으로 파이프라인별 특허를 출원, 등록 및 관리하고 있습니다. 연구개발 초기부터 플랫폼 기술 특허와 개별 파이프라인 특허로 나누어 각 특허별로 전문성을 갖춘 특허법인과 함께 IP 분석을 통한 R&D 방향 수립, 핵심특허 대응, 주요 특허를 도출하는 전략을 추구하고 있습니다.

보고서 작성기준일 현재 당사가 보유하고 있는 특허의 출원 및 등록 요약 현황은 다음과 같습니다.

【 지적재산권 현황 요약 】

| 구분 | 등록 | 출원 | 소계 | |

|---|---|---|---|---|

| IVL-DrugFluidic® 플랫폼 특허 | 41 | 39 | 80 | |

| IVL-GeneFluidic® 플랫폼 특허 | 7 | 20 | 27 | |

| 파이프라인 특허 |

[IVL3001, IVL3002] 남성형 탈모치료제 1개월/3개월 |

12 | 9 | 21 |

|

[IVL3003] 치매치료제 1개월 |

3 | 2 | 5 | |

|

[IVL3013] 전립선 비대증 치료제 3개월 |

3 | 7 | 10 | |

|

[IVL3008, IVL3016] 전립선암 치료제 3개월/6개월 |

3 | 4 | 7 | |

|

[IVL4001, IVL4002] 류마티스 관절염 치료제, 다발성경화증 치료제 |

1 | 7 | 8 | |

|

[IVL2005, IVL2006] 화학적 거세제 3개월/12개월 |

7 | 14 | 21 | |

| [IVL2001, IVL2002, IVL2004] 심장사상충 예방 및 치료제 3개월/6개월/12개월 |

6 | 18 | 24 | |

|

[IVL3004] 약물중독 치료제 1개월 |

0 | 20 | 20 | |

|

[IVL3021] 당뇨, 비만치료제1개월 |

1 | 4 | 5 | |

|

[IVL1002] 의료기기 (조직수복용재료 ) |

2 | 2 | 4 | |

| 기타(제법 및 장치) 특허 | 7 | 3 | 10 | |

| 상표 | 16 | 7 | 23 | |

| 디자인 | 11 | 7 | 18 | |

| 합계 | 120 | 163 | 283 | |

주1) 해외출원 및 등록 포함

주2) 등록결정 포함

본 보고서 작성기준일 현재 당사 보유 모든 지적재산권의 권리자는 ㈜인벤티지랩에 있습니다.

나. 산업의 특성 및 성장성

(1) Microsphere 기반 장기지속형 주사제

(가) Microsphere 기반 LAI(Long-Acting Injectable)란?

Microsphere를 기반으로 한 장기지속형 주사제는 생분해성 고분자 내에 API를 담지하여 주사 후 적정한 양의 약물을 효율적으로 방출하도록 구현한 주사제형입니다. Microsphere 기반 장기지속형 주사제를 피하/근육 조직에 주사할 경우 입자를 구성하는 고분자가 투여부위에서 서서히 분해되며, 그 과정에서 그림과 같이 지속적으로 약물이 방출됩니다.

![이미지: [Microsphere 기반 장기지속형 주사제 기술 개념]](1.%20microsphere%20%EA%B8%B0%EB%B0%98%20%EC%9E%A5%EA%B8%B0%EC%A7%80%EC%86%8D%ED%98%95%20%EC%A3%BC%EC%82%AC%EC%A0%9C%20%EA%B8%B0%EC%88%A0%20%EA%B0%9C%EB%85%90%28p.11%29.jpg) |

|

[Microsphere 기반 장기지속형 주사제 기술 개념] |

|

출처: Frontiers in Bioscience 10, 643-655, January 1, 2005 의 그림을 재구성함 |

이러한 기술을 적용할 경우의 장점으로는 약효의 지속적 유지 가능, 펩타이드, 단백질, 항체 등 불안정하거나 반감기가 짧은 약물의 안정적 전달, 부작용 최소화 및 환자의 복약 순응도의 현저한 개선, 약효 및 부작용에 대한 높은 예측성, 만성 질환에 광범위하게 적용 가능한 점을 들 수 있습니다.

(나) 시장의 규모 및 성장 잠재력

장기지속형 주사제의 시장 규모는 정확한 자료가 없으나 장기지속형 주사제 시장 규모가 지속적으로 성장할 것이라고 전망하는 이유는 다음과 같습니다. 먼저, 장기지속형 주사제는 경구 투여가 어려운 난용성 신약 물질을 체내에 전달하는 데에 있어 여러 제형 중 가장 적합한 제형입니다. 이에 따라 장기지속형 주사제는 신약물질의 가치를 증대시킴에 활용될 수 있으며, 기존 약물의 line extension에 있어서도 좋은 선택지로 활용될 수 있다는 장점을 지닙니다.

장기지속형 주사제 제제기술에 대한 시장의 선호도는 최근 글로벌 제약사의 장기지속형 주사제에 대한 지속적인 투자를 통해서도 확인할 수 있습니다. 글로벌 제약사는 내부 연구개발 뿐 아니라 기술이전을 통해서도 장기지속형 주사제에 대한 투자를 계속하고 있으며 그 규모는 지속적으로 증가하고 있습니다. 최근 5년간 공개된 기술이전 사례는 약 21 건이며, 2000년 이후 금액이 공개된 기술이전 사례들이 대형 딜 규모로 라이선스 계약이 체결되는 사례를 확인할 수 있어 장기지속형 주사제에 대한 높은 시장성을 반영한다고 볼 수 있습니다.

| [장기지속형 주사제 주요 기술이전 사례] |

| (단위: USD mil) |

|

Year |

Licensee |

Licensor |

Deal Value |

Product/Item |

적응증 |

|

2021 |

Intas |

Foresee |

207 |

FP-001 (leuprorelin depot 3M/6M) | 전립선암, 성조숙증 |

|

2020 |

GeneScience |

Foresee |

132 |

FP-001 (leuprorelin depot 3M/6M) | 전립선암, 성조숙증 |

|

2019 |

Accord |

Foresee |

86 |

FP-001 (leuprorelin depot 3M/6M) | 전립선암, 성조숙증 |

|

2019 |

DURECT |

Gilead Sciences |

320 |

Long-acting injectable for HIV | HIV |

|

2016 |

Ocular |

Regeneron |

305 |

Sustained release formulation of Aflibercept | 황반변성 |

|

2014 |

Braeburn |

Camurus |

161 |

Buprenorphine injection products (CAM2038), 1W/1M | 약물중독증, 통증 |

|

2013 |

Camurus |

Novartis |

710 |

Octreotide product (CAM2029) | 말단비대증, 신경내분비종양 |

|

2011 |

H. Lundbeck |

Otsuka Pharmaceutical |

1,800 |

Aripiprazole, OPC-34712(신규물질) 외 3개 | 조현병 |

|

2011 |

Zogenix |

DURECT |

105 |

Long-acting formulation of risperidone | 조현병 |

|

2009 |

Vanda |

Novartis |

465 |

Fanapt oral and depot formulations | 조현병 |

|

2005 |

Indevus |

Bayer HealthCare |

30 |

Long-acting injectable testosterone preparation for the treatment of male hypogonadism |

남성 성선기능부전증 |

|

2004 |

Allergan |

Debiopharm International |

33 |

TRELSTAR DEPOT 1M/3M | 전립선암, 자궁내막증 |

| 출처: Global Data |

이처럼 글로벌 제약사의 장기지속형 주사제에 대한 투자 및 개발이 지속되는 배경에는 또 다른 이유가 있습니다. 해당 의약품의 높은 시장성을 기타 다른 제형의 의약품 보다 장기간 유지할 수 있기 때문입니다.

일반적인 제형의 신약은 특허권이 만료되면 바로 제네릭이 출시되어, 제네릭의 수가 늘어나는 만큼 오리지널의 매출이 급격히 감소하는 현상이 일어납니다. FDA 분석에 따르면 미국의 경우 특허권 만료 후, 제네릭의 수가 1개일 경우 오리지널 가격의 60~70% 정도가 유지되나, 5개의 경우 오리지널의 20%, 10개 이상이 되면 오리지널 약의 5%보다 더 낮은 가격으로 인하됩니다.

하지만 장기지속형 주사제의 경우 특허권이 만료된 이후에도 기존의 매출을 지속적으로 유지되는 경향을 보입니다. 이는 장기지속형 주사제의 개발/생산에 대한 기술적 난이도로 인해 제네릭 허가를 위한 조건들을 쉽게 충족하기 어렵기 때문입니다. 이러한 이유로 대표적인 장기지속형 주사제 브랜드 중에는 특허권 만료 후에도 매출이 1조원이 넘는 블록버스터 약품들이 존재합니다.

| [주요 장기지속형 주사제(LAI)의 특허권 만료 제품의 매출액 현황] |

| (단위: USD mil) |

|

Product |

LAI Tech |

Approval year |

Patent Expiry |

Revenue (2021) |

|

Invega® Sustenna® |

Suspended Solid |

2009 |

Expired |

4,022 |

|

Abilify Maintena® |

Suspended Solid |

2013 |

2025 |

2,420 |

|

Sandostatin® LAR |

Polymer Microsphere |

1998 |

Expired |

1,413 |

|

Somatuline Depot® |

Other |

2007 |

Expired |

1,202 |

|

Lupron Depot® |

Polymer Microsphere |

1989 |

Expired |

783 |

|

Risperdal Consta® |

Polymer Microsphere |

2003 |

Expired |

592 |

|

Vivitrol® |

Polymer Microsphere |

2006 |

Expired |

343 |

| 출처 | :Challenges and opportunities in the development of complex generic long-acting injectable drug products(2021), 매출은 각사 Annual Report |

(다) 경쟁현황

장기지속형 주사제는 탈모 치료제, 치매 치료제, 만성 질환 등에 적합한 제형이고, 부작용을 줄일 수 있는 등 여러 장점을 지니고 있어 시장에서의 높은 수요를 보입니다. 하지만 개발의 난이도가 높아 신규 제품의 출시가 드물며, 제네릭의 개발 또한 어려운 편으로 특허권이 만료된 이후에도 지속적으로 높은 매출을 창출할 수 있다는 특징을 가지고 있습니다.

당사가 연구/개발 및 사업화를 진행 중인 Microsphere 기반의 장기지속형 주사제는 일본 대형 제약사인 Takeda의 전립선암 치료제 Lupron Depot으로 1989년에 처음 상용화되었으며, 이후 많은 제약사 및 바이오텍이 Microsphere 기반의 장기지속형 주사제의 개발에 대규모 투자를 하였으나 30년이 지난 현재에도 출시된 제품이 많지 않습니다.

전 세계적으로 Alkermes, Takeda 등 제품화에 성공한 기술 기업의 수가 적고, 제제별 생산기술 확장성이 떨어져 제한된 파이프라인을 보유하고 있습니다. 미국 FDA 기준 장기지속형 주사제로 허가 받은 사례는 지난 10년간 출시된 제품 4개를 포함하여 2021년 기준 총 10개 제품이 전부입니다.(출처: O'Brien et al., Challenges and opportunities in the development of complex generic long-acting injectable drug products, JCR, 2021)

국내 개발사들도 높은 시장성과 장기간 경쟁우위를 보유할 수 있는 장기지속형 주사제 연구개발을 꾸준히 해왔습니다. 하지만 현재까지 실제 출시된 장기지속형 주사제는 Takeda의 전립선암 치료제 Lupron Depot 1개월 제형의 제네릭 제품 2개로 국내 개발사 중 독자적으로 제네릭이 아닌 신규 제품을 출시한 사례는 없습니다.

(2) Lipid Nanoparticle

(가) LNP란?

LNP(Lipid Nanoparticle, 지질나노입자)는 유전체 물질(DNA, RNA 등)을 지질(Lipid) 물질로 감싸서 안정적으로 보관할 수 있고, 또한 세포질 내로 효율적으로 전달하기 위한 나노 단위의(50~150nm) 약물전달시스템입니다.

![이미지: [mRNA-LNP 개념도]](2.%20mrna-lnp%20%EA%B0%9C%EB%85%90%EB%8F%84%28p.13%29.jpg) |

|

[mRNA-LNP 개념도] |

|

출처: Vaccines 2021, 9(1), 65; https://doi.org/10.3390/vaccines9010065 |

Pfizer/BioNTech, Moderna의 mRNA 백신은 LNP 기술이 적용된 것으로, 이를 통해 COVID-19라는 글로벌위기에 효과적으로 대응할 수 있었습니다. 나노입자 기반의 DDS 기술인 LNP는 그 구성원리상 어떠한 유전체(mRNA, siRNA 등)에 대해서도 동일한 공정 프로세스로 제조가 가능하기 때문에 특정 유전물질에 제한되지 않은 범용적인 DDS 플랫폼으로써 확장성을 보유하고 있습니다.

그리고 LNP의 제조를 위한 가장 최신의 공정 프로세스가 마이크로플루이딕스(Microfluidics) 공정입니다. 가장 고도화된 기술인 마이크로플루이딕스 공정의 경우에는 상대적으로 낮은 생산량(Throughput)의 특성이 있으나 타겟 물질에 대한 봉입율(Encapsulation efficiency)이 높고, 안정적인 Scale-up이 가능하며, 통합공정 관점의 수율 최적화가 용이한 기술적 특징을 가집니다.

(나) 시장규모 및 성장성

LNP 제조 기술은 mRNA 코딩 기술, Lipid 관련 디자인 기술과 더불어 mRNA 관련 플랫폼 기술의 한 부분입니다. LNP는 Pfizer와 Moderna의 COVID-19 백신의 성공 이후 유전물질 (RNA, DNA)은 물론 유전자편집 (gene editing)에서의 활용도가 높아지고 있습니다. mRNA를 비롯한 유전물질은 열 안정성이 낮고 혈액 혹은 세포질 내에서 다양한 효소에 의해 분해되는 특성을 지니고 있어, 이에 따라 안정적으로 표적 세포질 내로 잘 전달될 수 있도록 Lipid를 이용하여 봉입(encapsulation)하는 기술이 관련 치료제 개발의 key technology로 인식되고 있습니다.

다양한 의약품에 적용될 수 있는 mRNA약물 전달 기술(DDS) 중 현재까지 안전성과 효율이 확인된 기술은 LNP 기술이 유일한 상황입니다. 또한, 유전자치료제에서의 주요 전달체로 사용되어왔던 AAV (Adeno-Associated Virus) 벡터는 형질주입 효율성이 높아 절대적 시장 점유율을 보유하고 있지만, 바이러스 사용으로 인한 면역원성 및 세포독성 유발 가능성이 존재하는 등 여러 문제점에도 불구하고 LNP가 COVID-19 백신을 통하여 검증될 때까지 다른 대체옵션이 없는 상황이었습니다. 따라서, 현재 개발 중인 많은 유전자 치료제 개발사들은 기존의 약물전달체를 non-viral 방식, 특히 LNP로 대체하려는 연구를 활발하게 진행하고 있으며, LNP 기반기술을 보유한 회사와 라이선스 계약을 체결하여 공동개발하거나 자체적인 LNP 기술을 확보하기 위한 연구를 진행하고 있습니다.

해당 부분을 고려했을 때, LNP 기술은 향후 약물전달체의 'de facto standard’로 사용되며, mRNA 백신 및 유전자치료제 시장의 성장이 곧 LNP 시장의 성장을 대변할 것으로 예상됩니다.

mRNA 기반 백신 및 유전자치료제는 COVID-19 백신 출시 이후 연구 및 개발이 빠르게 진행되고 있습니다. Clarion에 따르면 개발 단계의 유전자치료제 개수는 2021년부터 2026년까지 연평균 28%로 증가 예상이고 유전자치료제 중 36%는 LNP 기술을 사용할 것으로 예상되고 있습니다.

|

|

LNP기반 DDS시장의 성장 전망 |

출처: Clarion

특히 2025년 이후에는 유전자치료제 파이프라인의 급격한 증가로 해당 연구의 비임상, 임상시료 제조 수요의 폭증으로 공급부족이 예상되며 다양한 형태의 유전물질에 최적화 가능한 CDMO에 대한 수요가 증가할 것으로 전망하고 있습니다.

(다) 경쟁현황

mRNA 백신 및 치료제 산업의 핵심 기술은 크게 mRNA 합성 기술, Lipid 기술, LNP 기술 이렇게 세 가지로 구분할 수 있습니다. 해당 산업은 아직 시장 초기 단계에 있어 각 기술이 모두 소수의 기업에 집중되어 있는 모습을 보입니다. 각 기술 별 공정, 관련 기술 및 주요 출원인은 아래와 같습니다.

| [mRNA 백신 공정별 기술 개요 및 주요 기업] |

|

공정 |

1. mRNA 합성 기술 |

2. Lipid 기술 3. LNP 기술 |

||

|

항원 최적화 |

mRNA 합성 및 변형 |

분리 정제 |

mRNA-LNP 제조 |

|

|

관련 기술 |

프로모터 5‘UTR signal sequence 항원 최적화 코돈 최적화 3’UTR Poly A tail |

RNA polymerase RNA 변형핵산 뉴클레오티드 종류 캡핑 종류 관련 효소 |

- |

Lipid 물질 개발 LNP 조성비 LNP 제조방법→동사 기술 영역 |

|

주요 출원인 |

모더나 바이오앤텍 큐어백 USA |

모더나 UPenn TriLink |

모더나 바이오앤텍 UPenn 큐어백 |

아뷰터스 모더나 아퀴타스 큐어백 바이오앤텍 |

| 출처: 특허청, mRNA 백신 특허분석 보고서(2021) |

현재 mRNA 백신 및 치료제의 기반 기술은 Pfizer와 Moderna를 중심으로 각 영역의 전문성을 가진 소수의 회사가 주도하고 있습니다. 특히 Lipid의 조성특허와 물질특허가 시장의 판도를 결정하고 있으며 이를 회피하려는 새로운 시도가 계속되고 있는 상황입니다.

국내의 경우에도 고효율의 LNP 제조 기술 및 양산 제조기술은 부재한 상황입니다. 최근 DS 공정의 위탁 또는 mRNA 백신 및 치료제의 생산이 가능한 것으로 발표하는 국내 업체의 경우에도 낮은 효율의 T-mixing 공정이나 Microfludizer를 이용한 제조 공정을 구축 혹은 계획하고 있는 실정입니다. 이에 유전자치료제 산업의 밸류체인에서 높은 생산 효율을 지닌 LNP 제조 공정에 대한 수요는 높아지고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

당사는 기업공시서식 작성기준에 따라 본 사항의 기재를 생략합니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 11 기 1분기말 2025.03.31 현재 |

|

제 10 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 11 기 1분기말 |

제 10 기말 |

|

|---|---|---|

|

자산 |

||

|

Ⅰ.유동자산 |

50,643,847,945 |

49,171,618,252 |

|

(1)현금및현금성자산 |

28,443,753,757 |

17,264,998,495 |

|

(2)단기금융상품 |

13,000,000,000 |

23,000,000,000 |

|

(3)매출채권 및 기타채권 |

3,066,205,997 |

1,644,122,145 |

|

(4)기타유동금융자산 |

3,422,088,340 |

6,918,510,620 |

|

(5)기타유동자산 |

488,735,834 |

240,423,257 |

|

(6)계약자산 |

500,000,000 |

0 |

|

(7)당기법인세자산 |

124,717,600 |

93,467,940 |

|

(8)유동재고자산 |

1,598,346,417 |

10,095,795 |

|

Ⅱ.비유동자산 |

69,766,079,012 |

23,081,707,699 |

|

(1)유형자산 |

47,965,833,690 |

7,909,440,509 |

|

(2)사용권자산 |

7,622,689,125 |

7,949,639,662 |

|

(3)무형자산 |

9,218,648,963 |

4,588,182,692 |

|

(4)장기투자증권 |

827,728,000 |

827,728,000 |

|

(5)기타비유동금융자산 |

3,511,730,158 |

1,806,716,836 |

|

(6)기타비유동자산 |

619,449,076 |

0 |

|

자산총계 |

120,409,926,957 |

72,253,325,951 |

|

부채 |

||

|

Ⅰ.유동부채 |

17,484,646,867 |

10,989,102,830 |

|

(1)매입채무 및 기타채무 |

2,971,855,857 |

1,406,905,761 |

|

(2)유동성장기차입금 |

133,440,000 |

0 |

|

(3)유동계약부채 |

867,678,783 |

997,007,237 |

|

(4)기타유동금융부채 |

3,265,600,595 |

5,674,890,506 |

|

(5)유동성사채 |

8,293,914,370 |

1,419,534,856 |

|

(6)유동성리스부채 |

1,555,775,610 |

1,455,799,218 |

|

(7)기타 유동부채 |

396,381,652 |

34,965,252 |

|

Ⅱ.비유동부채 |

44,989,398,000 |

28,699,274,524 |

|

(1)장기매입채무 및 기타비유동채무 |

461,186,793 |

0 |

|

(2)장기차입금 |

10,649,700,000 |

0 |

|

(3)전환사채, 총액 |

9,817,680,293 |

7,091,844,178 |

|

(4)퇴직급여부채 |

1,410,559,478 |

0 |

|

(5)장기리스부채 |

5,953,905,549 |

6,332,995,242 |

|

(6)복구충당부채 |

90,388,147 |

89,307,107 |

|

(7)기타비유동금융부채 |

16,605,977,740 |

15,185,127,997 |

|

부채총계 |

62,474,044,867 |

39,688,377,354 |

|

자본 |

||

|

Ⅰ.지배기업의 소유주에게 귀속되는 자본 |

36,150,262,731 |

32,564,948,597 |

|

(1)자본금 |

5,312,100,000 |

5,022,537,500 |

|

(2)자본잉여금 |

79,011,807,935 |

69,167,933,026 |

|

(3)기타자본 |

23,843,828,068 |

22,231,758,977 |

|

(4)이익잉여금(결손금) |

(72,017,473,272) |

(63,857,280,906) |

|

Ⅱ.비지배지분 |

21,785,619,359 |

0 |

|

자본총계 |

57,935,882,090 |

32,564,948,597 |

|

자본과부채총계 |

120,409,926,957 |

72,253,325,951 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 11 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 11 기 1분기 |

제 10 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

Ⅰ.수익(매출액) |

169,061,063 |

169,061,063 |

96,928,400 |

96,928,400 |

|

Ⅱ.매출원가 |

1,306,925 |

1,306,925 |

1,327,291 |

1,327,291 |

|

Ⅲ.매출총이익 |

167,754,138 |

167,754,138 |

95,601,109 |

95,601,109 |

|

Ⅳ.판매비와관리비 |

5,540,668,934 |

5,540,668,934 |

4,335,598,797 |

4,335,598,797 |

|

Ⅴ.영업이익(손실) |

(5,372,914,796) |

(5,372,914,796) |

(4,239,997,688) |

(4,239,997,688) |

|

Ⅵ.금융수익 |

1,098,213,790 |

1,098,213,790 |

7,158,960,098 |

7,158,960,098 |

|

Ⅶ.금융비용 |

3,892,591,647 |

3,892,591,647 |

520,834,765 |

520,834,765 |

|

Ⅷ.기타이익 |

8,715,705 |

8,715,705 |

8,992,054 |

8,992,054 |

|

Ⅸ.기타손실 |

1,618,120 |

1,618,120 |

96,621 |

96,621 |

|

Ⅹ.법인세비용차감전순이익(손실) |

(8,160,195,068) |

(8,160,195,068) |

2,407,023,078 |

2,407,023,078 |

|

XI.법인세비용(수익) |

0 |

0 |

0 |

0 |

|

XⅡ.당기순이익(손실) |

(8,160,195,068) |

(8,160,195,068) |

2,407,023,078 |

2,407,023,078 |

|

XⅢ.당기순이익(손실)의 귀속 |

||||

|

(1)지배기업의 소유주지분 |

(8,160,192,366) |

(8,160,192,366) |

2,407,023,078 |

2,407,023,078 |

|

(2)비지배지분 |

(2,702) |

(2,702) |

0 |

0 |

|

XIV.기타포괄손익 |

0 |

0 |

0 |

0 |

|

XV.총포괄손익 |

(8,160,195,068) |

(8,160,195,068) |

2,407,023,078 |

2,407,023,078 |

|

XVI.포괄손익의 귀속 |

||||

|

(1)지배기업의 소유주지분 |

(8,160,192,366) |

(8,160,192,366) |

2,407,023,078 |

2,407,023,078 |

|

(2)비지배지분 |

(2,702) |

(2,702) |

0 |

0 |

|

XVII.주당이익 |

||||

|

(1)기본주당이익(손실) (단위 : 원) |

(802.00) |

(802.00) |

285.0 |

285.0 |

|

(2)희석주당이익(손실) (단위 : 원) |

(802.00) |

(802.00) |

285.0 |

285.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 11 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 10 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (Ⅰ.기초자본) |

4,226,778,000 |

44,600,101,086 |

2,444,506,430 |

(46,860,758,019) |

4,410,627,497 |

0 |

4,410,627,497 |

|

Ⅱ.당기순이익(손실) |

0 |

0 |

0 |

2,407,023,078 |

2,407,023,078 |

0 |

2,407,023,078 |

|

Ⅲ.스톡옵션의 행사 |

0 |

29,760 |

112,034,277 |

0 |

112,064,037 |

0 |

112,064,037 |

|

Ⅳ.전환우선주의 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Ⅴ.전환사채의 발행 |

0 |

0 |

0 |

0 |