|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 65 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 채권 등 상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 전북은행 |

| 대 표 이 사 : | 백 종 일 |

| 본 점 소 재 지 : | 전북특별자치도 전주시 덕진구 백제대로 566 |

| (전 화) 063-250-7114 | |

| (홈페이지) http://www.jbbank.co.kr | |

| 작 성 책 임 자 : | (직 책) 부행장 (성 명) 유은기 |

| (전 화) 063-250-7023 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

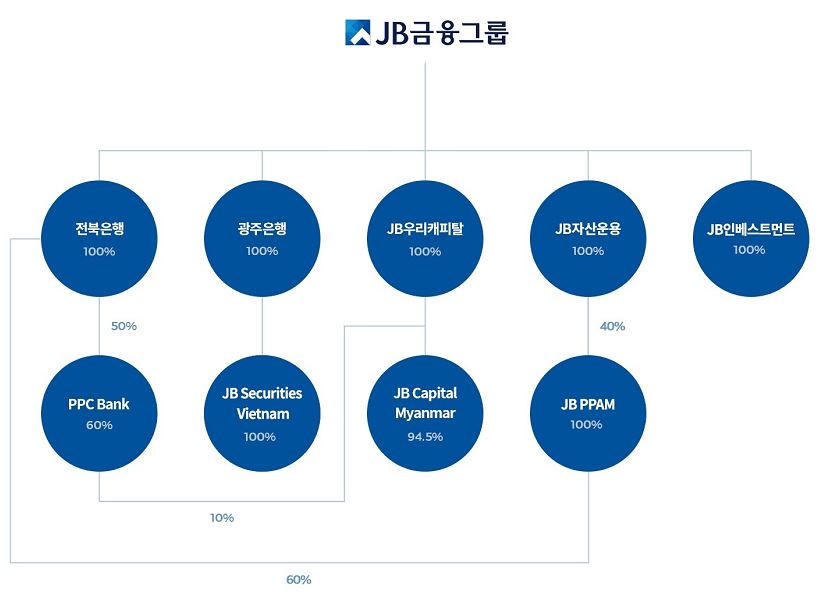

1969년 설립된 (주)전북은행은 전북지역 내 견고한 영업기반 및 서울 등 수도권과 중부지역(대전/세종)에도 진출하여 영업하고 있는 지방은행으로, 모회사인 (주)JB금융지주가 100% 지분을 보유하고 있으며, 당행의 해외 자회사로는 캄보디아 내 프놈펜상업은행(PPCBank)과 JB 프놈펜자산운용(JB PPAM)이 있습니다.

주요 사업으로는 예금 등의 형태로 취득한 자금을 주 재원으로 자금수요자에게 장·단기 대출형식으로 자금을 공급하는 업무 외에 카드업무, 외환업무, 방카슈랑스, 수익증권 판매업무, 유가증권 운용업무, 신탁업무 등 광범위한 금융업무를 영위 중에 있습니다.

※ 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | - | - | 6 | 1 |

| 합계 | 6 | - | - | 6 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

가. 회사의 법적ㆍ상업적 명칭 : 주식회사 전북은행

나. 설립일자 : 1969. 12. 10.

다. 본사의 주소, 전화번호, 홈페이지 주소

- 주 소 : 전북특별자치도 전주시 덕진구 백제대로 566

- 전화번호 : 063) 250 - 7114

- 홈페이지 : http://www.jbbank.co.kr

라. 회사 사업 영위의 근거가 되는 법률

- 은행법

- 자본시장과 금융투자업에 관한 법률

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

<은행업>

(주)전북은행은 일반대중으로부터 예금 등의 형태로 취득한 자금을 주 재원으로 하여 자금수요자에게 장·단기 대출형식으로 자금을 공급하는 업무 외에 카드업무, 환업무, 방카슈랑스, 수익증권 판매업무, 유가증권운용업무, 신탁업무 등 광범위한 금융업무를 주요 사업으로 하고 있습니다.

| 목 적 사 업 |

|---|

| 1. 은행업무 2. 외국환업무 3. 신탁업무 4. 신용카드 업무 5. 증권업무 6. 기타 전 각호의 업무에 수반 또는 관련된 업무 |

주) 기타 자세한 사항은『Ⅱ.사업의 내용 』을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

(1) 최근 3년간 신용등급

[국내 신용등급]

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2024.06.28 | 기업신용등급 | AA+ |

NICE신용평가(주) |

정기평가 |

| 2024.06.28 | 기업신용등급 | AA+ |

한국신용평가(주) |

정기평가 |

| 2024.06.21 | 기업신용등급 | AA+ |

한국기업평가(주) |

정기평가 |

|

2023.06.30 |

기업신용등급 |

AA+ |

NICE신용평가(주) |

정기평가 |

|

2023.06.30 |

기업신용등급 |

AA+ |

한국신용평가(주) |

정기평가 |

|

2023.06.23 |

기업신용등급 |

AA+ |

한국기업평가(주) |

정기평가 |

| 2022.06.30 |

기업신용등급 |

AA+ |

NICE신용평가(주) |

정기평가 |

| 2022.06.29 |

기업신용등급 |

AA+ |

한국신용평가(주) |

정기평가 |

| 2022.06.24 |

기업신용등급 |

AA+ |

한국기업평가(주) |

정기평가 |

[해외 신용등급]

| 평가일 | 평가대상 | 신용등급 | 전망 | 평가회사 | 평가구분 |

|---|---|---|---|---|---|

| 2024.07 | 장기 신용평가등급 | A3 | 안정적 (Stable) |

Moody's | 정기평가 |

| 단기 신용평가등급 | Prime-2 | ||||

| 2023.08 | 장기 신용평가등급 | A3 | 안정적 (Stable) |

Moody's | 정기평가 |

| 단기 신용평가등급 | Prime-2 | ||||

| 2021.07 | 장기 신용평가등급 | A3 | 긍정적 (Positive) |

Moody's | 정기평가 |

| 단기 신용평가등급 | Prime-2 |

※ 회사채 신용등급 정의

회사채의 평가등급은 원리금 지급능력의 정도에 따라 AAA부터 D까지 10개등급으로 분류되며, 등급 중 AAA부터 BBB까지는 원리금 상환능력이 인정되는 투자등급으로, BB이하등급은 환경변화에 따라 크게 영향을 받는 투기등급으로 분류됩니다.

| 구분 | 신용등급 정의 |

|---|---|

| AAA | 원리금 지급능력이 최상급임 |

| AA | 원리금 지급능력이 매우 우수하지만 AAA의 채권보다는 다소 열등한 요소가 있음 |

| A | 원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받을 가능성이 있음 |

| BBB | 원리금 지급능력은 양호하지만 상위등급에 비해서 경제여건 및 환경악화에 따라 장래 원리금의 지급능력이 저하될 가능성이 있음 |

| BB | 원리금 지급능력이 당장은 문제가 되지 않으나 장래 안전에 대해서는 단언할 수 없는 투기적인 요소를 내포하고 있음 |

| B | 원리금 지급능력이 결핍되어 투기적이며 불황시에 이자지급이 확실하지 않음 |

| CCC | 원리금 지급에 관하여 현재에도 불안요소가 있으며 채무불이행의 위험이 커 매우 투기적임 |

| CC | 상위등급에 비하여 불안요소가 더욱 큼 |

| C | 채무불이행의 위험성이 높고 원리금 상환능력이 없음 |

| D | 상환 불능상태임 |

주) +,- 부호를 부가하여 동일등급 내에서의 우열을 나타내고 있습니다.

※ 무디스 신용등급 설명

국제적인 신용평가 기관인 Moody's에 의한 신용평가등급으로 장기신용등급은 장기채무 상환능력 및 상환불능 위험, 투자자의 법적인 보호정도 등을 나타내는 것이며, 단기신용등급은 1년 미만 단기채무 상환능력 및 상환불능 위험 등을 나타냅니다.

| 구분 | 장기 신용등급 |

신용등급내용 | 단기 신용등급 |

비고 |

|---|---|---|---|---|

| 투자적격 등급 |

Aaa | 최상의 신용상태 | Prime-1 | 최상의 신용등급 |

| Aa1 | 전반적으로 신용상태가 우수하나 Aaa에 비해서는 약간의 투자위험 존재 |

Prime-2 | 신용등급 양호 |

|

| Aa2 | ||||

| Aa3 | ||||

| A1 | 신용상태 양호 | Prime-3 | 신용등급 적절 |

|

| A2 | ||||

| A3 | ||||

| Baa1 | 신용상태 적절 (현재 이자지급 및 원금 상환에 문제는 없으나, 미래에는 위험 존재) |

|||

| Baa2 | ||||

| Baa3 | ||||

| 투자요주의 및 부적격 등급 |

Ba1 | 투자시 요주의 대상 | Not Prime | 신용등급 요주의 또는 나쁨 |

| Ba2 | ||||

| Ba3 | ||||

| B1 | 바람직한 투자대상이 아님 | |||

| B2 | ||||

| B3 | ||||

| Caa1 | 신용상태 나쁨 | |||

| Caa2 | ||||

| Caa3 | ||||

| Ca | 신용상태 매우나쁨 | |||

| C | 최악의 신용상태 |

□ 전망(Outlook) / 신용등급 변동 가능성

- Positive : 등급의 상향조정 가능성이 있는 경우

- Negative : 등급의 하향조정 가능성이 있는 경우

- Stable : 등급의 변경가능성이 아주 적은 경우

- Developing : 등급의 예상 조정방향이 불확실한 경우

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 해당사항 없음 | - | 해당사항 없음 |

2. 회사의 연혁

가. 설립일 : 1969년 12월 10일

나. 본점 소재지

- 전북특별자치도 전주시 덕진구 백제대로 566

다. 경영진 및 감사의 중요한 변동

(2025.03.31. 기준)

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 31일 | 정기주총 | 은행장 서한국 | - | 은행장 임용택 (임기만료) |

| 2022년 03월 30일 | 정기주총 | 상임감사위원 오승원 | 사외이사 서문용채 사외이사 류한호 사외이사 전재욱 사외이사 이종건 비상임이사 권재중 |

상임감사위원 신상균(임기만료) |

| 2022년 12월 09일 | 임시주총 | 은행장 백종일 | - | 은행장 서한국(임기만료) |

| 2023년 03월 30일 | 정기주총 |

사외이사 이광철 사외이사 민경중 비상임이사 송종근 |

- |

사외이사 서문용채(임기만료) 사외이사 전재욱(임기만료) 비상임이사 권재중(임기만료) |

| 2024년 03월 27일 | 정기주총 | - | 사외이사 류한호 사외이사 이종건 상임감사위원 오승원 |

- |

| 2024년 09월 05일 | - | - | - |

사외이사 민경중(중도퇴임) |

| 2024년 12월 17일 | 임시주총 | 사외이사 정재식 |

은행장 백종일 비상임이사 송종근 |

- |

| 2025년 03월 26일 | 정기주총 | - |

사외이사 류한호 사외이사 이광철 사외이사 이종건 |

- |

라. 그 밖에 경영활동과 관련된 중요한 사항 (최근 5개년)

| 일 자 | 내 용 |

|---|---|

| 2021.01.19 | 프놈펜자산운용(JB PPAM) 자회사 편입 완료 (지분율 60%) |

| 2021.02.23 | '탈석탄 금융' 선언 - 석탄화력발전소 건설 관련 회사의 PF, 신규대출, 채권인수 등 중단 |

| 2021.03.03 | 700억원 규모 원화 ESG 채권 발행 완료 (ESG 인수등급 최고등급 획득 / 한국신용평가) |

| 2021.03.31 | 제60기 정기주주총회 개최 |

|

2021.04.01 |

제12대 서한국 은행장 취임 |

|

2021.04.13 |

제2고객센터 확장 이전(전주 효자동지점 3층) |

|

2021.04.16 |

전북은행-한국탄소산업진흥원 '탄소 융·복합 기술·산업 육성 업무협약' 체결 |

|

2021.04.26 |

전북은행-전라북도 '탈석탄 금융 업무 협약' 체결 |

|

2021.05.11 |

지방은행 최초 ‘웹기반(URL) 비대면 대출자동기한연장 시스템’ OPEN |

|

2021.06.22 |

전북은행, ESG 지속가능채권 800억 추가 발행 |

|

2021.06.29 |

전북은행-저축은행중앙회, 연계대출 업무협약 체결 |

| 2021.07.21 | 전북은행 마이데이터 사업 본허가 취득 확정 |

| 2021.07.28 | 네이버파이낸셜과 디지털 금융서비스 개발 업무협약 체결 |

| 2021.08.21 | 지역은행 최초 '메타버스 얼라이언스' 가입 |

| 2021.09.06 | 전북은행 2년 연속 지방은행 부문 지역재투자 평가 최우수등급 선정 |

|

2021.10.12 |

모바일 뱅킹 시스템 'JB뱅크' 오픈 |

|

2021.12.15 |

'챗봇 상담 서비스' 시스템 오픈 |

| 2022.01.05 | JB 마이데이터 서비스 시행 |

| 2022.03.30 | 제61기 정기주주총회 개최 |

| 2022.04.28 | 가상자산사업자(고팍스) 원화마켓 서비스 오픈 |

| 2022.06.20 | 모바일 방카슈랑스 오픈 |

| 2022.07.01 | 베트남 호치민 대표사무소 개소 |

|

2022.12.09 |

2022년 제1차 임시주주총회 개최 |

|

2023.01.01 |

제13대 백종일 은행장 취임 |

|

2023.03.30 |

제62기 정기주주총회 개최 |

| 2023.05.10 | SGI서울보증, 네이버파이낸셜과 '소상공인 포용적 금융 확대를 위한 업무협약' 체결 |

| 2023.07.25 | 국내은행 최초 대한민국-캄보디아 '양방향 실시간 외화송금 서비스' 시행 |

|

2023.12.11 |

리브랜딩 모바일 뱅킹 앱 '쏙뱅크' 오픈 |

| 2024.02.19 | 전북특별자치도 자립준비청년 지원 업무협약 체결 |

| 2024.03.27 | 제63기 정기주주총회 개최 |

|

2024.05.16 |

전북은행 - 캄보디아 중앙은행 양국 간 'QR결제시스템' 구축 전략적 업무협약 체결 |

| 2024.08.01 | 전북은행 PB센터 '더 퍼스트 라운지(THE FIRST LOUNGE)' 오픈 |

| 2024.08.29 | "2024년 금융회사의 지역재투자 평가" 지방은행 부문 최우수등급 선정 |

| 2024.09.09 | 국내은행 최초 외국인 고객 전담 'BRAVO KOREA 고객센터' 오픈 |

| 2024.09.25 | 한국신용데이터와 '소상공인 상생금융 지원을 위한 업무협약' 체결 |

| 2024.10.16 | DB손해보험과 '시니어금융 활성화를 위한 업무협약' 체결 |

| 2024.11.08 | "2024년 대한민국 나눔국민대상" 국무총리 표창 수상 |

| 2024.12.10 | 국내은행 최초 전북 ·광주은행-SK이노베이션 E&S와 '재생에너지 직접전력거래 계약(PPA)' 체결 |

| 2024.12.17 | 2024년 제1차 임시주주총회 개최 |

| 2024.12.18 | "쏙뱅크" 2024년 스마트 앱 어워드 은행분야 최우수상 수상 |

| 2024.12.19 | 주주배정 유상증자 완료(1,500억원/7,765,181주, 발행주식총수 100,089,543주) |

| 2024.12.23 | 2024년 한국은행 국고업무 자금결제부문 우수금융기관 선정 |

| 2025.03.06 | (주)웍스메이트와 '건설 근로자를 대상으로 금융 서비스 제공을 위한 업무협약' 체결 |

| 2025.03.10 | 국내 체류 외국인을 위한 'Bravo Korea Moving Lounge 1호' 운영 |

| 2025.03.26 | 제64기 정기주주총회 개최 |

3. 자본금 변동사항

※ 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제65(당)기 1분기 (2025년 3월말) |

제64기 (2024년말) |

제63기 (2023년말) |

제62기 (2022년말) |

제61기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 100,089,543 | 100,089,543 |

92,324,362 |

92,324,362 |

92,324,362 |

| 액면금액 | 5,000 | 5,000 |

5,000 |

5,000 |

5,000 |

|

| 자본금 | 500,447,715,000 | 500,447,715,000 |

461,621,810,000 |

461,621,810,000 |

461,621,810,000 |

|

| 우선주 | 발행주식총수 | - | - |

- |

- |

- |

| 액면금액 | - | - |

- |

- |

- |

|

| 자본금 | - | - |

- |

- |

- |

|

| 기타 | 발행주식총수 | - | - |

- |

- |

- |

| 액면금액 | - | - |

- |

- |

- |

|

| 자본금 | - | - |

- |

- |

- |

|

| 합계 | 자본금 | 500,447,715,000 | 500,447,715,000 |

461,621,810,000 |

461,621,810,000 |

461,621,810,000 |

4. 주식의 총수 등

※ 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 종류주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 100,089,543 | - | 100,089,543 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 100,089,543 | - | 100,089,543 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 100,089,543 | - | 100,089,543 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

나. 자기주식 취득 및 처분 현황

- 해당사항 없음

다. 종류주식(명칭) 발행 현황

- 해당사항 없음

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 30일 | 제61기 정기주주총회 | - 배당기산일 규정 삭제 - 전자등록제도 관련 규정 개정 |

규정 표준화 및 상법 개정 반영 등 |

| 2023년 03월 30일 | 제62기 정기주주총회 | - 명의개서 대리인 선임근거 명확화 - 전자증권 발행근거 신설 |

규정 표준화 |

| 2024년 03월 27일 | 제63기 정기주주총회 |

- 영업구역 명칭변경(전라북도→전북특별자치도) |

행정구역 명칭변경 |

| 2024년 12월 17일 | 2024년 제1차 임시주주총회 |

- 사외이사 자격 및 임기 관련 기준 명확화 - 내부통제 및 위험관리 관련 규정 신설 - 내부통제위원회 신설 |

규정 표준화 및 지배구조법 개정 반영 등 |

| 2025년 03월 26일 | 제64기 정기주주총회 |

- 자회사CEO후보추천위원회 폐지 - 명의개서 대리인 관련 규정 신설 |

규정 표준화 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 은행법에 따른 다음 각 호의 업무 가. 예금 ·적금의 수입 또는 유가증권, 그 밖의 채무증서의 발행 나. 자금의 대출 또는 어음의 할인 다. 내국환 ·외국환 |

영위 |

| 2 | 은행업무에 부수하는 업무 | 영위 |

| 3 | 은행업이 아닌 업무로서 관계 법령에서 정한 겸영업무 | 영위 |

II. 사업의 내용

1. 사업의 개요

(주)전북은행은 전북특별자치도 내 거점영업 점포 네트워크를 구축하고 지역민에게 차별화된 금융서비스를 제공하여 지역내 높은 인지도를 통한 지역밀착 영업을 추진하고 있으며, 이로 인하여 고객들의 충성도가 상대적으로 높다는 장점이 있는 반면, 시중은행 대비 규모가 작아 규모의 경제를 실현하기가 어렵다는 단점이 있습니다.

당행은 이를 극복하기 위하여 지역 내에서는 기반고객 확보 전략을, 수도권에서는 특화점포 등을 중심으로 한 차별화 전략 및 비대면 핵심사업 영업 강화 등을 통한 경쟁력을 제고하기 위해 노력 중에 있습니다.

은행산업은 국민경제 내에서 필요한 자금의 조달과 공급, 즉 예금의 수입, 유가증권 또는 기타 채무증서의 발행에 의해 불특정 다수인으로부터 채무를 부담함으로써 조달한 자금을 대출하는 업무와 금융정책의 수행 등 중요한 기능을 담당하는 시스템 산업입니다.

은행은 고유업무인 여수신 업무를 중심으로 내국환 및 외국환 등의 환업무와 지급보증업무, 유가증권 발행 및 투자 등을 주요 업무로 하고 있으며, 이외에도 국고수납, 보호예수 등 은행법에 관련된 각종 부수업무와 신탁업무, 신용카드 업무 등을 겸하고 있습니다.

당행의 수신 및 대출부문 시장점유율은 아래와 같습니다.

| (단위 : 억원, %) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | |

|---|---|---|---|---|

| 수신 | 전북특별자치도내 예금은행 수신합계(A) | 481,316 | 469,120 |

491,060 |

| 전북은행의 전북특별자치도내 수신합계(B) | 99,571 | 100,084 |

102,730 |

|

| 전북은행 수신합계 | 191,311 | 187,110 |

181,488 |

|

| 도내시장 점유율(B/A) | 20.69 | 21.33 |

20.92 |

|

| 여신 | 전북특별자치도내 예금은행 대출합계(A) | 374,056 | 369,881 |

351,617 |

| 전북은행의 전북특별자치도내 대출합계(B) | 68,061 | 67,970 |

61,596 |

|

| 전북은행 대출합계 | 183,735 | 181,423 |

172,171 |

|

| 도내시장 점유율(B/A) | 18.20 | 18.38 |

17.52 |

|

주1) 수신 : 예금(요구불+저축성) + CD + 매출어음 + RP

주2) 전북은행 대출 : 은행계정 원화대출금 - 은행간대여금

주3) 전북도내 예금은행 수신/여신 합계는 한국은행 전북본부 2025년 2월말 기준 자료를

참조하였음.

주4) 제65기 1분기는 2025년 2월말 기준으로 작성.

2. 영업의 현황

가. 영업의 개황 및 사업부문의 구분

(1) 영업개황

(주)전북은행은 2025년도 1분기 결산 결과, 별도 기준 415억원(연결 기준 515억원)의 당기순이익을 시현, 전년동기 대비 18.3% 감소(연결 기준 8.6% 감소)한 실적을 기록하였습니다. 2025년도 1분기 실적의 주요 요인은, 핵심사업에 대한 역량 집중 및 여수신 구조의 지속적인 개선 등을 바탕으로 한 핵심이익 강화, 유가증권 등 비이자이익 확대 및 선제적 리스크 관리를 통한 대손비용 관리 등입니다.

주요 경영지표 부문에서는 기준금리 인하 추세로 인한 NIM(2024년 1분기 2.75% → 2025년 1분기 2.60%) 하락 영향에도 불구하고, 2025년 1분기 ROE 8.42%(연결기준 8.85%) 및 ROA 0.70%(연결기준 0.81%)라는 양호한 수익성 지표를 달성하였습니다. 자산건전성 지표인 고정이하여신비율은 0.98%, 연체율은 1.59%, 대손비용율은 0.96%를 기록하였으며, 경기 불확실성에 대비하여 건전성 제고 및 리스크 관리 정책을 적극 추진 중에 있습니다.

또한, 자본적정성 지표인 BIS비율은 15.23%, 보통주자본비율(Core Tier1) 14.58%를 기록하여 안정적인 자본기반을 유지하고 있으며, 한정된 자기자본을 효과적으로 사용하기 위해 각종 리스크 한도 등을 효율적으로 관리하고 있습니다.

전북은행은 어떠한 환경에서도 흔들리지 않는 강한 은행이 되기 위해 내실을 바탕으로 한 안정적인 성장을 추구하면서 역내외 고객기반을 더욱 공고히 함과 동시에 금융 환경 및 규제 변화에 부응한 전북은행만의 차별화된 전략을 지속 추진해 나갈 계획입니다. 또한,「누구에게나 따뜻한 금융」이라는 기조 아래, 지속되는 경기침체로 어려움을 겪고 있는 서민들에게 다시 일어설 수 있는 버팀목이 되어 지역민, 지역경제와 함께 동반성장 할 수 있는 상생의 효과를 창출하여 행복한 직장과 따뜻한 금융을 실천할 수 있는 은행이 되기 위해 역량을 집중해 나가겠습니다.

※ 해외사업

전북은행은 국내 금융시장의 한계를 탈피하고 은행의 새로운 수익원 창출 등 수익구조 다변화를 위하여 성장잠재력과 수익성이 높은 동남아시아 ASEAN 지역을 대상으로 해외진출을 추진하고 있으며, 이에 대한 일환으로 2016년 08월 29일 프놈펜상업은행의 지분 50% 취득을 완료하여 (주)전북은행의 자회사로 편입 하였습니다.

캄보디아 소재의 프놈펜상업은행(PPCBank)은 캄보디아 58여개 상업은행 중 자산기준 약 19위권 은행으로, 2025년 1분기말 총자산 약 12.5억 불(원화기준 약 1조 8천억원), 임직원 581여명 및 캄보디아 수도인 프놈펜과 주요 거점도시에 25개 지점을 보유하고 있으며, 차별화된 영업방식과 우수한 인적자원을 기반으로 캄보디아 은행권에서 경쟁력 있는 은행 중 하나로 평가받고 있습니다.

전북은행은 앞으로도 철저한 현지화 전략과 은행의 선진화된 경영기법 및 시스템을 접목하여 PPCBank를 ASEAN 시장의 거점으로 성장시키고, 이 모델을 기반으로 성장잠재력이 높은 인근 ASEAN 지역으로 확장해 나가는 전략을 추진할 것입니다.

또한, 당행은 해외 수익기반 확대 및 은행과의 다양한 시너지 창출 등을 통한 중장기 성장동력 확보를 위하여 2020년 9월 캄보디아 내 자산운용사(JB PPAM)를 설립하였으며, 현지 감독당국(SERC; 증권거래감독원)의 인가 등 관련 절차를 거쳐 2021년 1월 19일(화) 본인가 최종승인을 득하여 캄보디아 자산운용사 라이선스를 취득하며 (주)전북은행의 자회사로 편입하였습니다.

JB PPAM은 자본금 3백만불 규모로 당행 60%, 그룹 계열사인 JB자산운용이 40%를 출자하였으며, 집합투자(공모/사모펀드) 및 부동산 투자신탁 업무 등을 주요 업무 영역으로 정하고 있습니다. 현재 현지 자산운용업에 대한 시장환경 및 인프라 등을 조사 중으로 향후 시장상황에 맞추어 본격적인 영업을 추진할 계획입니다.

나. 영업의 종류

| 구 분 | 주요내용 |

|---|---|

| 수신업무 | 입출금이 자유로운 예금, 여유자금 운용에 유리한 예금, 목돈마련을 위한 예금, 주택마련을 위한 예금 등 |

| 여신업무 | 기업자금대출, 가계자금대출, 협약대출 및 특수자금대출 등 |

| 외국환 및 국제업무 |

외환 : 외화예금, 외화현찰 환전, 해외 송금, 외화수표 매입, 여행자수표 판매 수출 : 신용장 통지, 신용장 양도, 수출환어음 매입 및 추심, 선적서류 발송, 무신용장 방식 수출, 수출 사후관리 수입 : 수입신용장 개설, 수입신용장의 조건변경 및 취소, 수입화물선취보증서 발급, 수입화물대도, 선적 서류의 인도 및 결제, 무신용장 방식의 수입 지급보증 : 대내외 외화표시 지급보증서 발급 외화대출 : 일반외화대출, 통화전환옵션부 외화대출 무역관계 여신업무 : 무역어음 대출, 무역금융관련 지급보증 |

| 유가증권 업무 | 통화안정증권, 국채, 정부보증채, 지방채, 금융채, 사채, 주식, 기타유가증권, 외화증권, 역외외화증권 |

| 보험신탁 업무 | 여유자금운용에 유리한 상품, 수익증권, 연금상품, 보험연금상품, 보험보장상품 |

| 신용카드 업무 | 신용/체크카드 회원 모집 및 운영, 승인/매입/청구/결제업무, 카드금융 업무(단기/장기 카드대출), 카드 부가서비스 업무(리볼빙, 포인트 연계 할부서비스), 기타카드 업무(선불카드, IC카드) |

| 내국환 업무 | 외부환 : 당행/타행 고객간 자금수수(본지점환, 타행환) 내부환 : 당행 본지점간 자금수수(전금, 역환) |

| 기타 업무 | 국고대리점(수납)업무, 공공금고업무, 시공과금 및 공공요금수납, 대여금고 등 |

다. 자금조달 및 운용실적

(1) 자금조달실적

|

[은행계정] |

|

(단위 :억원,% ) |

| 구 분 | 조달항목 | 제65기 1분기 | 제64기 | 제63기 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | ||

|

원화자금 |

예 수 금 |

179,784 | 2.61 | 76.39 | 170,485 | 2.85 | 76.98 | 171,067 | 2.97 | 79.50 |

|

C D |

2,834 | 3.37 | 1.20 | 3,948 | 4.13 | 1.78 | 1,638 | 4.81 | 0.76 | |

|

차 입 금 |

4,137 | 2.36 | 1.76 | 3,533 | 2.03 | 1.59 | 3,058 | 1.74 | 1.42 | |

|

원 화 콜 머 니 |

1,660 | 2.89 | 0.71 | 1,009 | 3.24 | 0.46 | 213 | 3.48 | 0.10 | |

|

원 화 사 채 |

16,368 | 3.31 | 6.95 | 15,266 | 3.75 | 6.89 | 14,404 | 3.67 | 6.69 | |

|

기 타 |

2,115 | 1.40 | 0.90 | 1,161 | 0.82 | 0.52 | 457 | -2.80 | 0.22 | |

|

소 계 |

206,898 | 2.66 | 87.91 | 195,401 | 2.92 | 88.22 | 190,837 | 3.00 | 88.69 | |

|

외화자금 |

예 수 금 |

914 | 3.37 | 0.39 | 724 | 3.46 | 0.33 | 642 | 2.48 | 0.30 |

|

외 화 차 입 금 |

2,464 | 3.67 | 1.05 | 2,303 | 4.23 | 1.04 | 2,039 | 3.58 | 0.95 | |

|

외 화 콜 머 니 |

286 | 4.48 | 0.12 | 150 | 5.05 | 0.07 | 1 | 5.32 | - | |

|

사 채 |

- | - | - | - | - | - | - | - | - | |

|

기 타 |

9 | - | - | 6 | - | - | 9 | - | - | |

|

소 계 |

3,673 | 3.65 | 1.56 | 3,183 | 4.08 | 1.44 | 2,691 | 3.30 | 1.25 | |

|

기타 |

자 본 총 계 |

20,185 | - | 8.58 | 17,970 | - | 8.11 | 16,891 | - | 7.85 |

|

충 당 금 |

116 | - | 0.05 | 157 | - | 0.07 | 142 | - | 0.07 | |

|

기 타 |

4,474 | - | 1.90 | 4,774 | - | 2.16 | 4,621 | - | 2.14 | |

|

소 계 |

24,775 | - | 10.53 | 22,901 | - | 10.34 | 21,654 | - | 10.06 | |

|

합 계 |

235,346 | 2.39 | 100.00 | 221,485 | 2.64 | 100.00 | 215,182 | 2.71 | 100.00 | |

주1) K-IFRS 개별기준 실적임.

주2) 원화자금 예수금 : 한국은행 지준예치금 제외

|

[신탁계정] |

|

(단위 : 억원,% ) |

|

구 분 |

조달항목 |

제65기 1분기 | 제64기 | 제63기 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | 평균잔액 | 이자율 | 비중 | ||

|

비용성 |

금 전 신 탁 |

5,766 | 3.16 | 37.15 | 5,477 | 3.70 | 45.22 | 4,930 | 3.80 | 44.74 |

|

차 입 금 |

- | - | - | - | - | - | - | - | - | |

|

소 계 |

5,766 | 3.16 | 37.15 | 5,477 | 3.70 | 45.22 | 4,930 | 3.80 | 44.74 | |

|

무비용성 |

특 별 유 보 금 |

6 | - | 0.04 | 6 | - | 0.05 | 7 | - | 0.06 |

|

유가증권평가충당금 |

- | - | - | - | - | - | - | - | - | |

| 재산신탁 | 9,406 | - | 60.60 | 6,328 | - | 52.25 | 5,870 | - | 53.27 | |

|

기 타 |

343 | - | 2.21 | 300 | - | 2.48 | 212 | - | 1.92 | |

|

소 계 |

9,755 | - | 62.85 | 6,634 | - | 54.78 | 6,089 | - | 55.26 | |

|

합 계 |

15,521 | 1.17 | 100.00 | 12,111 | 1.67 | 100.00 | 11,019 | 1.70 | 100.00 | |

주) K-IFRS 개별기준 실적임.

(2) 자금운용실적

|

[은행계정] |

|

(단위 : 억원,%) |

|

구 분 |

운용항목 |

제65기 1분기 | 제64기 | 제63기 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

평균잔액 |

이자율 |

비중 |

평균잔액 |

이자율 |

비중 |

평균잔액 |

이자율 |

비중 |

||

|

원화자금 |

예 치 금 |

178 | 2.90 | 0.08 | 63 | 3.32 | 0.03 | 677 | 3.59 | 0.31 |

|

유 가 증 권 |

37,987 | 3.75 | 16.14 | 34,474 | 3.95 | 15.56 | 30,472 | 2.72 | 14.16 | |

|

대 출 금 |

186,396 | 5.48 | 79.20 | 176,501 | 5.82 | 79.69 | 172,983 | 6.05 | 80.39 | |

|

(가계대출금) |

71,945 | 6.39 | 30.57 | 65,369 | 6.67 | 29.51 | 73,277 | 6.63 | 34.05 | |

|

(기업대출금) |

114,451 | 4.91 | 48.63 | 111,132 | 5.31 | 50.18 | 99,706 | 5.61 | 46.34 | |

|

지급보증대지급금 |

- | - | - | - | - | - | - | - | - | |

|

원 화 콜 론 |

102 | 6.70 | 0.04 | 212 | 5.66 | 0.10 | 717 | 4.61 | 0.33 | |

|

사 모 사 채 |

- | - | - | - | - | - | - | - | - | |

|

신 용 카 드 채 권 |

1,516 | 17.42 | 0.64 | 1,556 | 16.04 | 0.70 | 1,620 | 16.47 | 0.75 | |

|

(카 드 론) |

7 | 15.86 | - | 7 | 16.55 | - | 9 | 16.61 | - | |

|

기 타 |

- | - | - | 108 | 3.40 | 0.05 | 1,019 | 6.21 | 0.48 | |

|

원화대손충당금(△) |

2,115 | - | 0.90 | 1,965 | - | 0.89 | 2,289 | - | 1.06 | |

|

소 계 |

224,064 | 5.33 | 95.20 | 210,949 | 5.66 | 95.24 | 205,199 | 5.69 | 95.36 | |

|

외화자금 |

외 화 예 치 금 |

247 | 0.58 | 0.10 | 357 | 0.78 | 0.16 | 654 | 1.83 | 0.30 |

|

외 화 증 권 |

1,502 | - | 0.64 | 1,029 | 2.07 | 0.47 | 1,029 | 2.65 | 0.48 | |

|

외 화 대 출 금 |

614 | 1.04 | 0.26 | 715 | 0.89 | 0.32 | 687 | 1.08 | 0.32 | |

|

외 화 콜 론 |

86 | 4.38 | 0.04 | 88 | 5.15 | 0.04 | 164 | 4.61 | 0.08 | |

| 외 화 사 모 사 채 | 148 | 6.77 | 0.06 | 164 | 6.90 | 0.07 | 157 | 6.90 | 0.07 | |

|

매 입 외 환 |

2 | 5.69 | - | 21 | 6.71 | 0.01 | 6 | 7.15 | - | |

|

기 타 |

2 | 15.00 | - | - | 4.38 | - | - | - | - | |

|

외화대손충당금(△) |

10 | - | - | 10 | - | - | 8 | - | - | |

|

소 계 |

2,591 | 0.85 | 1.10 | 2,364 | 2.02 | 1.07 | 2,689 | 2.43 | 1.25 | |

|

기타 |

현 금 |

767 | - | 0.33 | 706 | - | 0.32 | 743 | - | 0.35 |

|

업무용고정자산 |

3,199 | - | 1.36 | 3,109 | - | 1.40 | 2,590 | - | 1.20 | |

|

기 타 |

4,725 | - | 2.01 | 4,357 | - | 1.97 | 3,961 | - | 1.84 | |

|

소 계 |

8,691 | - | 3.70 | 8,172 | - | 3.69 | 7,294 | - | 3.39 | |

|

합 계 |

235,346 | 5.09 | 100.00 | 221,485 | 5.41 | 100.00 | 215,182 | 5.45 | 100.00 | |

주1) K-IFRS 개별기준 실적임.

주2) 원화자금 예치금 : 한국은행 지준예치금 제외

|

[신탁계정] |

|

(단위 : 억원,%) |

|

구 분 |

운용항목 |

제65기 1분기 | 제64기 | 제63기 | ||||||

|---|---|---|---|---|---|---|---|---|---|---|

|

평균잔액 |

이자율 |

비중 |

평균잔액 |

이자율 |

비중 |

평균잔액 |

이자율 |

비중 |

||

|

수익성 |

대 출 금 |

11 | 4.32 | 0.07 | 12 | 4.61 | 0.10 | 15 | 4.63 | 0.14 |

|

유 가 증 권 |

485 | 3.59 | 3.12 | 574 | 5.44 | 4.74 | 522 | 5.90 | 4.74 | |

|

환매조건부채권 |

2,191 | 2.97 | 14.12 | 1,905 | 3.49 | 15.73 | 1,638 | 3.56 | 14.87 | |

|

기 타 |

3,346 | 3.19 | 21.56 | 3,215 | 3.61 | 26.55 | 2,909 | 3.74 | 26.40 | |

|

소 계 |

6,033 | 3.15 | 38.87 | 5,706 | 3.76 | 47.11 | 5,084 | 3.91 | 46.14 | |

|

무수익성 |

채권평가 충당금 |

- | - | - | - | - | - | - | - | - |

| 재산신탁 | 9,406 | - | 60.60 | 6,328 | - | 52.25 | 5,870 | - | 53.27 | |

|

기 타 |

82 | - | 0.53 | 77 | - | 0.64 | 65 | - | 0.59 | |

|

소 계 |

9,488 | - | 61.13 | 6,405 | - | 52.89 | 5,935 | - | 53.86 | |

|

합 계 |

15,521 | 1.22 | 100.00 | 12,111 | 1.77 | 100.00 | 11,019 | 1.80 | 100.00 | |

주) K-IFRS 개별기준 실적임.

라. 영업실적 (연결기준)

| (단위 : 백만원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

영 업 수 익 |

392,735 | 1,588,510 |

1,519,595 |

|

영 업 이 익 |

66,746 | 279,111 |

271,737 |

|

당기순이익 |

51,485 | 218,631 |

204,521 |

주1) 상기 실적은 新기준서인 기업회계기준서 제1109호 연결기준으로 작성되었습니다.

주2) 제65기 1분기의 K-IFRS 개별기준 영업실적은 영업수익 356,332백만원, 영업이익 53,682백만원, 당기순이익 41,459백만원입니다.

마. 영업 종류별 영업현황

(1) 예금업무

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | ||||

|---|---|---|---|---|---|---|---|

|

평균잔고 |

기말잔액 |

평균잔고 |

기말잔액 |

평균잔고 |

기말잔액 |

||

|

원화예수금 |

요 구 불 예 금 |

27,928 | 34,632 | 29,841 | 28,069 |

30,655 |

27,238 |

|

저 축 성 예 금 |

157,785 | 154,268 | 146,747 | 154,737 |

146,348 |

150,492 |

|

|

수 입 부 금 |

60 | 58 | 91 | 75 |

102 |

92 |

|

|

주 택 부 금 |

- | - | - | 1 |

1 |

1 |

|

|

C D |

2,834 | 2,353 | 3,948 | 4,228 |

1,638 |

3,665 |

|

|

소 계 |

188,607 | 191,311 | 180,627 | 187,110 |

178,744 |

181,488 |

|

|

외화예수금 |

914 | 1,022 | 724 | 882 |

642 |

596 |

|

|

신탁예수금 |

금 전 신 탁 |

5,766 | 6,030 | 5,477 | 5,446 |

4,930 |

5,034 |

|

금 전 신 탁 이 외 의 |

- | - | - | - |

- |

- |

|

|

소 계 |

5,766 | 6,030 | 5,477 | 5,446 |

4,930 |

5,034 |

|

|

합 계 |

195,287 | 198,363 | 186,828 | 193,438 |

184,316 |

187,118 |

|

주) K-IFRS 개별기준 실적임.

(2) 대출업무

(가) 종류별 대출금 잔액

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | |||

|---|---|---|---|---|---|---|

| 평균잔액 | 기말잔액 | 평균잔액 | 기말잔액 | 평균잔액 | 기말잔액 | |

|

원화대출금 |

186,396 | 187,934 | 176,501 | 184,832 |

172,983 |

175,450 |

|

외화대출금 |

614 | 587 | 715 | 650 |

687 |

583 |

|

지급보증대지급금 |

2 | 4 | - | - |

- |

- |

|

소 계 |

187,012 | 188,525 | 177,216 | 185,482 |

173,670 |

176,033 |

|

신탁대출금 |

11 | 11 | 12 | 11 |

15 |

15 |

|

합 계 |

187,023 | 188,536 | 177,228 | 185,493 |

173,685 |

176,048 |

주1) 외화대출 : 내국수입유산스 포함

주2) K-IFRS 개별기준 실적임.

(나) 대출금의 잔존기간별 잔액

| (단위 : 억원) |

| 구 분 | 1년이하 | 1년초과~ 3년이하 |

3년초과~ 5년이하 |

5년초과 | 합 계 | |

|---|---|---|---|---|---|---|

|

원 화 |

원화대출금 |

83,221 | 66,437 | 21,851 | 16,425 | 187,934 |

|

신탁대출금 |

2 | 2 | 1 | 6 | 11 | |

|

지급보증대지급금 |

4 | - | - | - | 4 | |

|

외 화 대 출 금 |

587 | - | - | - | 587 | |

|

합 계 |

83,814 | 66,439 | 21,852 | 16,431 | 188,536 | |

주) K-IFRS 개별기준 실적임.

(다) 자금용도별 대출현황

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | |

|---|---|---|---|---|

|

기업자금대출 |

운전자금대출 |

56,629 | 56,797 |

49,552 |

|

시설자금대출 |

47,538 | 48,411 |

46,136 |

|

|

특별자금대출 |

- | - |

- |

|

|

계 |

104,167 | 105,208 |

95,688 |

|

|

가계자금대출 |

74,086 (18,235) |

69,706 (16,015) |

70,362 (17,166) |

|

|

공공 및 기타 |

운전자금대출 |

3,211 | 3,461 |

3,566 |

|

시설자금대출 |

3,078 | 3,048 |

2,556 |

|

|

계 |

6,289 | 6,509 |

6,122 |

|

|

합 계 |

184,542 | 181,423 |

172,172 |

|

주1) 은행계정 원화대출금 잔액 기준 (단, 은행간대여금 제외)

주2) K-IFRS 개별기준 실적임.

(라) 예대율

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

대출금(A) |

185,440 | 182,076 |

175,275 |

|

예금등(B) |

189,355 | 184,353 |

179,765 |

|

비율(A/B) |

97.93 | 98.76 |

97.50 |

주1) 대출금(A) = 원화대출금 - 정책자금

주2) 예금등(B) = 원화예수금(요구불+저축성+수입부금+주택부금) + 커버드본드 + 양도성예금증서(시장성CD)

주3) 예대비율은「은행업감독업무시행세칙」에 따라 매월 평잔 기준으로 산출함.

주4) K-IFRS 개별기준 실적임.

(3) 지급보증업무

(가) 종류별 지급보증잔액 내역

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

확정지급보증 |

756 | 779 |

519 |

|

미확정지급보증 |

132 | 196 |

239 |

|

합 계 |

888 | 975 |

758 |

주) K-IFRS 개별기준 실적임.

(4) 유가증권 투자업무

(가) 종류별 유가증권 잔액

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | ||||

|---|---|---|---|---|---|---|---|

|

평균잔액 |

기말잔액 |

평균잔액 |

기말잔액 |

평균잔액 |

기말잔액 |

||

|

은행계정원화증권 |

국ㆍ공채 |

10,300 | 8,750 | 7,296 | 9,683 | 5,887 | 5,772 |

|

금 융 채 |

3,777 | 3,818 | 4,860 | 4,008 | 6,573 | 6,191 | |

|

사 채 |

15,651 | 16,791 | 16,583 | 16,592 | 13,912 | 16,156 | |

|

주 식 |

307 | 293 | 289 | 308 | 259 | 218 | |

|

기타증권 |

7,953 | 7,297 | 5,445 | 4,826 | 3,791 | 4,589 | |

|

소 계 |

37,988 | 36,949 | 34,473 | 35,417 | 30,422 | 32,926 | |

|

신탁계정원화증권 |

국ㆍ공채 |

- | - | - | - | - | - |

|

금융채 |

- | - | - | - | - | - | |

|

사 채 |

158 | 117 | 67 | 214 | 98 | 157 | |

|

주 식 |

- | - | - | - | - | - | |

|

기타증권 |

328 | 459 | 507 | 334 | 423 | 458 | |

|

소 계 |

486 | 576 | 574 | 548 | 521 | 615 | |

|

외화 |

외화증권 |

1,502 | 2,062 | 1,029 | 1,029 | 1,029 | 1,029 |

|

역외외화증권 |

- | - | - | - | - | - | |

|

소 계 |

1,502 | 2,062 | 1,029 | 1,029 | 1,029 | 1,029 | |

|

합 계 |

39,976 | 39,587 | 36,076 | 36,994 | 31,972 | 34,570 | |

주1) 평균잔액은 기중평잔

주2) K-IFRS 개별기준 실적임.

(나) 유가증권 시가정보

|

(2025. 03. 31. 현재) |

(단위 : 억원) |

| 구 분 | 장부가액(A) | 시가(B) | 증감(B-A) | 충당금 잔액 | |||

|---|---|---|---|---|---|---|---|

|

원화 |

은행 |

당기손익-공정가치측정증권 |

주식 |

175 | 175 | - | - |

|

채권 |

- | - | - | - | |||

|

기타증권 |

6,560 | 6,560 | - | - | |||

|

소계 |

6,735 | 6,735 | - | - | |||

| 기타포괄손익공정가치측정증권 |

주식 |

118 | 118 | - | - | ||

|

채권 |

21,496 | 21,496 | - | - | |||

|

기타증권 |

- | - | - | - | |||

|

소계 |

21,614 | 21,614 | - | - | |||

| 상각후원가측정증권 |

주식 |

- | - | - | - | ||

|

채권 |

7,863 | 7,852 | △11 | - | |||

|

기타증권 |

- | - | - | - | |||

|

소계 |

7,863 | 7,852 | △11 | - | |||

| 자회사등 투자지분 | 737 | 737 | - | - | |||

|

은행계정 합계 |

36,949 | 36,938 | △11 | - | |||

|

신탁 |

신탁계정 |

주식 |

- | - | - | - | |

|

채권 |

117 | 118 | +1 | - | |||

|

기타증권 |

459 | 476 | +17 | - | |||

|

소계 |

576 | 594 | +18 | - | |||

|

신탁계정 합계 |

576 | 594 | +18 | - | |||

|

합 계 |

37,525 | 37,532 | +7 | - | |||

|

외화 |

상품유가증권 |

국 내 |

- | - | - | - | |

|

국 외 |

- | - | - | - | |||

|

소 계 |

- | - | - | - | |||

|

투자유가증권 |

자회사 |

1,029 | 1,029 | - | - | ||

|

기 타 |

1,033 | 1,033 | - | - | |||

|

소 계 |

2,062 | 2,062 | - | - | |||

|

합 계 |

2,062 | 2,062 | - | - | |||

|

총 계 |

39,587 | 39,594 | +7 | - | |||

주) 당기손익-공정가치측정증권의 평가손익은 당기손익으로 인식되고, 기타포괄손익-공정가치측정증권의 평가손익은 기타포괄손익(자본항목)으로 인식되나, 상각후원가측정증권의 평가손익은 인식하지 아니함.

(다) 예금 등에 대한 유가증권의 비율

| (단위 : 억원,%) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

유가증권(A) |

37,989 | 34,474 |

30,422 |

|

예금 등(B) |

188,607 | 180,627 |

178,744 |

|

비율(A/B) |

20.14 | 19.09 |

17.02 |

주1) 유가증권(A) = 은행계정 유가증권(원화) 기중평잔

주2) 예금 등(B) = (요구불예금+저축성+수입부금+주택부금+CD)의 기중평잔

주3) K-IFRS 개별기준 실적임.

(5) 신탁업무

| (단위 : 억원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | |||

|---|---|---|---|---|---|---|

| 수탁고 | 신탁보수 | 수탁고 | 신탁보수 | 수탁고 | 신탁보수 | |

|

약정배당신탁 |

- | - | - | - |

- |

- |

|

실적배당신탁 |

5,766 | 5 | 5,477 | 19 |

4,929 |

17 |

|

합 계 |

5,766 | 5 | 5,477 | 19 |

4,929 |

17 |

주1) 수탁고는 기중평잔임.

주2) 신탁보수 = 신탁보수 + 중도해지수수료(은행계정) - 신탁보전금

주3) K-IFRS 개별기준 실적임.

(6) 신용카드업무

| (단위 : 좌, 백만원) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 | |

|---|---|---|---|---|

|

회원수 |

기 업 |

51,593 | 52,606 |

50,195 |

|

개 인 |

187,853 | 191,461 |

200,062 |

|

|

하니비(체크) |

473,909 | 464,000 |

297,559 |

|

|

계 |

713,355 | 708,067 |

547,816 |

|

|

가맹점수 |

- | - |

- |

|

|

수익상황 |

매출액 |

655,126 | 2,466,110 |

2,543,149 |

|

수수료수입액 |

4,069 | 16,456 |

18,882 |

|

주1) 매출액은 일시불, 할부, 현금서비스 이용금액임.

주2) 수수료 수입액 : 원화신용카드수입수수료 - 신용카드지급수수료 - 신용카드 책임부담금

* 원화신용카드수입수수료: 이자수익으로 분류되는 신용판매대금수입수수료, 현금서비스수입수수료, 카드론이자수입수수료를 포함한 금액임.

(7) 수수료 거래내역

| (단위 : 억원) |

| 구 분 | 항 목 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|---|

|

수수료 수익(A) |

원 화 수 입 보 증 료 |

2 | 7 |

7 |

|

원 화 수 입 수 수 료 |

92 | 447 |

421 |

|

|

신용카드수입수수료 |

6 | 40 |

29 |

|

|

외 화 수 입 보 증 료 |

- | - |

- |

|

|

외 화 수 입 수 수 료 |

3 | 11 |

10 |

|

|

유 가 증 권 대 여 료 |

2 | 5 |

3 |

|

|

소 계 |

105 | 510 |

470 |

|

|

수수료 비용(B) |

원 화 지 급 수 수 료 |

75 | 235 |

298 |

|

신용카드지급수수료 |

31 | 125 |

107 |

|

|

외 화 지 급 수 수 료 |

2 | 7 | 6 | |

|

소 계 |

108 | 367 | 411 | |

|

순수수료수익(A-B) |

△3 | +143 | +59 | |

주1) 신용카드수입수수료에는 현금서비스수입수수료, 카드론이자수입수수료, 신용판매대금수입수수료 제외함.

주2) K-IFRS 개별기준 실적임.

바. 주요상품 및 서비스 내용 (2025.03.31. 기준)

| 구 분 | 종 류 |

|---|---|

| 예금업무 |

입출금이 자유로운 상품, 목돈마련 상품, 목돈굴리기 상품, 주택청약상품, 비과세상품, 시장성상품, 신탁상품 |

| 대출업무 |

기업자금대출, 가계자금대출, 협약대출 및 특수자금대출 |

| 국제업무 |

외환업무, 외화관련 예금업무, 외화관련 대출업무 |

| 카드업무 |

JB 신용카드, 체크카드 |

| ※상세 현황은 '상세표-4. 주요상품 및 서비스 내용(상세)' 참조 |

3. 파생상품거래 현황

가. 업무개요

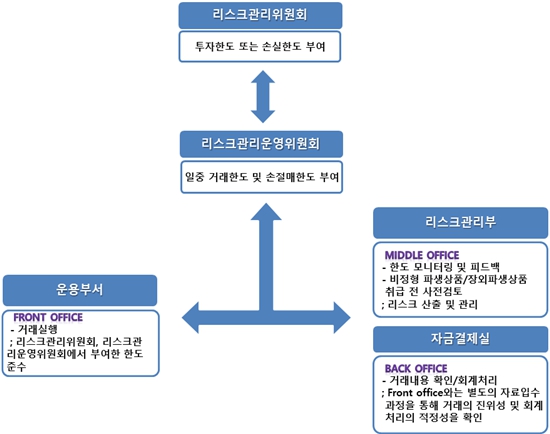

(1) 파생상품 계약과 관련한 리스크관리 원칙, 조직, 절차

|

|

파생상품 조직도 |

(2) 파생상품에 대한 주요 리스크관리 기능

|

(가) |

사전한도설정 관리 : 투자한도, 손실한도 및 일중거래한도를 설정하여 운용 관리 |

|

(나) |

리스크량의 측정 및 보고 |

|

(다) |

비정형 파생상품 및 장외파생상품 거래의 사전협의 |

|

(라) |

운용조직과 별도조직에서 리스크관리 |

(3) 파생상품 유형별 가격결정방법의 개요

모든 거래의 시가평가는「은행업감독업무 시행세칙」의 "파생상품거래 회계 처리기준"에 의거 평가

단, 장외파생상품의 경우에는 필요시 외부평가기관에 의뢰하여 제공된 평가가액으로 평가

나. 파생상품거래 관련 총거래현황 (2025.03.31. 기준)

| 【은행계정】 | (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | |

|---|---|---|---|---|

|

위험회피 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

Match 거래 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

매매목적 |

소계 |

420,436 | 4,870 | 775 |

|

선도 |

420,436 | 4,870 | 775 | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

합 계 |

420,436 | 4,870 | 775 | |

【신탁계정】

- 해당사항 없음

다. 이자율관련 거래현황 (2025.03.31. 기준)

| 【은행계정】 | (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | |

|---|---|---|---|---|

|

위험회피 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

Match 거래 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

매매목적 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

합 계 |

- | - | - | |

【신탁계정】

- 해당사항 없음

라. 통화관련 거래현황 (2025.03.31. 기준)

| 【은행계정】 | (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | |

|---|---|---|---|---|

|

위험회피 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

Match 거래 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

매매목적 |

소계 |

420,436 | 4,870 | 775 |

|

선도 |

420,436 | 4,870 | 775 | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

합 계 |

420,436 | 4,870 | 775 | |

【신탁계정】

- 해당사항 없음

마. 주식관련 거래현황 (2025.03.31. 기준)

| 【은행계정】 | (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | |

|---|---|---|---|---|

|

위험회피 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

Match 거래 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

매매목적 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

ELW |

소계 |

- | - | - |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

합 계 |

- | - | - | |

【신탁계정】

- 해당사항 없음

바. 귀금속 및 상품 등 거래현황 (2025.03.31. 기준)

| 【은행계정】 | (단위 : 백만원) |

| 구 분 | 잔 액 | 파생상품자산 | 파생상품부채 | |

|---|---|---|---|---|

|

위험회피 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

Match 거래 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

매매목적 |

소계 |

- | - | - |

|

선도 |

- | - | - | |

|

선물 |

- | - | - | |

|

스왑 |

- | - | - | |

|

장내옵션 |

- | - | - | |

|

장외옵션 |

- | - | - | |

|

합 계 |

- | - | - | |

【신탁계정】

- 해당사항 없음

사. 신용파생상품 거래현황 및 상세명세 (2025.03.31. 기준)

(1) 거래현황 (단위 : 백만원)

| 구 분 | 신용매도 | 신용매입 | ||||

|---|---|---|---|---|---|---|

| 해외물 | 국내물 | 계 | 해외물 | 국내물 | 계 | |

| Credit Default Swap | - | - | - | - | - | - |

| Total Return Swap | - | - | - | - | - | - |

| Credit Option | - | - | - | - | - | - |

| Credit Linked Notes | - | - | - | - | - | - |

| 기타 | - | - | - | - | - | - |

| 계 | - | - | - | - | - | - |

(2) 상세명세

| 상품종류 | 보장매도자 | 보장매수자 | 취득일 | 만기일 | 액면금액 | 기초자산 (준거자산) |

|---|---|---|---|---|---|---|

| - | - | - | - | - | - | - |

【신탁계정】

- 해당사항 없음

아. 타법인 주식 또는 출자증권 인수 관련 풋옵션, 콜옵션, 풋백옵션 등

(2025.03.31. 기준)

- 해당사항 없음

4. 영업설비

가. 지점 등 설치 현황

| (2025. 03. 31. 기준) | (단위 : 개점) |

| 지 역 | 지 점 | 출 장 소 | 사 무 소 | 합 계 | |

|---|---|---|---|---|---|

|

서울특별시 |

8 | - | - | 8 | |

| 경기도 | 2 | - | - | 2 | |

|

인천광역시 |

1 | - | - | 1 | |

|

대전광역시 |

5 | - | - | 5 | |

|

세종특별자치시 |

1 | - | - | 1 | |

| 전북 특별 자치도 |

전주지역 |

35 | 5 | - | 40 |

|

군산지역 |

6 | 3 | - | 9 | |

|

익산지역 |

5 | 4 | - | 9 | |

|

기타지역 |

8 | 1 | - | 9 | |

| 해외지역 | - | - | 1 | - | |

|

계 |

71 | 13 | 1 | 85 | |

주1) 지점에는 본점(영업부)이 1개 지점으로 포함됨.

주2) 출장소에는 소형영업점이 포함됨.

나. 영업설비 등 현황

| (2025. 03. 31. 기준) | (단위 : 억원) |

| 구 분 | 토지(장부가액) | 건물(장부가액) | 합 계 | 비 고 |

|---|---|---|---|---|

|

본 점 |

275 | 453 | 728 |

미상각잔액 |

|

지점 및 출장소 |

1,429 | 673 | 2,102 | |

|

합 계 |

1,704 | 1,126 | 2,830 |

다. 자동화기기 설치 현황

| (2025. 03. 31. 기준) | (단위 : 대) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

C D |

- | - |

- |

|

ATM |

244 | 245 |

243 |

|

기타(공과금수납기) |

79 | 79 |

82 |

라. 지점의 신설 및 중요시설의 확충 계획

| ▣ 2025년 1분기 지점의 신설 현황 | (단위 : 개점) |

| 구 분 | 전북 | 세종 | 대전 | 서울 | 경기 | 인천 | 계 |

|---|---|---|---|---|---|---|---|

| 신설 | - | - | - | - | - | - | - |

| ▣ 2025년 지점의 신설 및 중요시설의 확충 계획 | (단위 : 개점) |

| 구 분 | 전북 | 세종 | 대전 | 서울 | 경기 | 인천 | 계 |

|---|---|---|---|---|---|---|---|

| 신설 | - | - | - | - | 1 | - | 1 |

※ 상기 계획은 금융시장 여건 및 경영환경 변화 등에 따라 변동될 수 있음.

5. 재무건전성 등 기타 참고사항

가. 수익성 비율

| (단위 : %) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

ROA |

0.70 | 0.81 |

0.78 |

|

ROE |

8.42 | 9.89 |

10.02 |

|

NIM (순이자마진) |

2.60 | 2.68 |

2.81 |

주1) ROA와 ROE 수치는 대손준비금 감안 전 기준임.

주2) K-IFRS 개별기준 실적임.

나. 안정성 비율

| (단위 : 억원, %) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

BIS기준자기자본(A) |

20,063 | 19,682 |

17,344 |

|

위험가중자산(B) |

131,729 | 130,237 |

120,785 |

|

BIS기준 자기자본비율(A/B) |

15.23 | 15.11 |

14.36 |

|

기본자본비율(Tier 1 ratio) |

14.65 | 14.40 |

13.81 |

|

보통주자본비율(Core Tier 1) |

14.58 | 14.34 |

13.76 |

주1) BIS(Bank for International Settlements ; 국제결제은행) 기준 자기자본비율 = 자기자본/ 위험가중자산 ×100

주2) BIS기준 자본비율 산정기준 :『바젤Ⅲ 및 연결 』기준 적용

주3) 2022년 6월 내부등급법 적용 후 기준

다. 건전성 비율

| (단위 : 억원, %) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

연체비율 |

1.59 | 1.09 |

1.09 |

|

(신용카드채권) |

(1.17) | (0.88) |

(0.91) |

|

고정이하여신비율 |

0.98 | 0.75 |

0.76 |

|

무수익여신비율 |

0.86 | 0.60 |

0.64 |

|

대손충당금적립률(A/B) |

116.09 | 140.17 |

151.43 |

|

총대손충당금잔액(A) |

2,136 | 1,933 |

2,014 |

|

고정이하여신(B) |

1,840 | 1,379 |

1,330 |

주1) K-IFRS 개별기준 실적임.

주2) 연체비율은 1개월이상 원리금 연체율 기준.

주3) 대손충당금적립률은 대손준비금을 제외한 실적임.

라. 유동성 비율

| (단위 : %) |

| 구 분 | 제65기 1분기 | 제64기 | 제63기 |

|---|---|---|---|

|

유동성커버리지비율(주1) |

125.34 | 105.56 | 123.83 |

|

외화유동성커버리지비율(주2) |

115.26 | 129.62 | 216.76 |

주1) 유동성커버리지비율은 해당 기간 동안의 영업일별 유동성커버리지비율을 평균하여 산출함.

주2) 유동성커버리지비율은 해당기간의 경영공시 산출기준과 동일하게 적용함.

마. 업계의 상황

(1) 산업의 특성

(가) 산업의 개요

은행산업은 국민경제 내에서 필요한 자금의 조달과 공급, 즉 예금의 수입, 유가증권또는 기타 채무증서의 발행에 의해 불특정 다수인으로부터 채무를 부담함으로써 조달한 자금을 대출하는 업무와 금융정책의 수행 등 중요한 기능을 담당하는 시스템 산업입니다. 은행은 고유업무인 여수신 업무를 중심으로 내국환 및 외국환 등의 환업무와 지급보증업무, 유가증권 발행 및 투자 등을 주요업무로 하고 있으며 이외에도 국고수납, 보호예수 등 은행법에 관련된 각종 부수업무와 신탁업무, 신용카드업무를 겸하고 있습니다.

(나) 국민경제적 지위

은행업은 국민생활에 필수적인 각종 결제기능을 수행하면서 산업현장에 필요한 자금을 공급하고 중개기능을 담당하는 국민경제에 있어 가장 중추적인 기관이라 할 수 있습니다. 특히, 지방은행들은 설립 이후 해당지역의 경제발전을 위해 지역자금을 조성하고 또한 조성된 자금을 지역 내 가계 및 중소기업에 공급하는 등 지역사회의 발전과 지역산업 육성의 견인차 역할을 수행해 오고 있습니다.

(다) 시장의 규모 및 성장과정

시장의 규모는 주로 영업하는 지역의 경제규모에 따라 결정되는 특성을 지니고 있는바 지역내 생산(GRDP) 및 지역인구 등은 지방은행의 규모에 미치는 영향이 큽니다. 지방은행은 지역경제의 균형 있는 발전을 위해 은행법에 의하여 설립된 이래 지역내 가계와 기업 그리고 행정기관등과 거래관계를 유지하며 발전해 왔습니다.

지방은행은 금융업무의 지역적 분산과 지역경제의 균형있는 발전을 위해 은행법에 의하여 설립된 후, 2025년 3월말 현재 총 5개 은행이 영업 중에 있습니다.

JB금융그룹 중 전북은행은 포괄적 주식이전의 형태로 2013년 7월 1일 설립된 JB금융지주의 자회사로 편입되었으며, 2014년 10월 JB금융지주는 주식매수를 통하여 광주은행을 자회사로 편입하였습니다.

(2) 산업의 성장성

(가) 은행업의 성장성은 주로 생산성지표('금융감독원'에서 매년 발표하는 '은행경영통계')를 통해 파악할 수 있습니다.

(나) 국내 은행은 IMF 금융위기 이후 일정 수준의 순이익을 지속적으로 창출하고 있으며, 총자산 또한 여수신 규모의 확대에 따라 꾸준히 증가하였습니다.

(다) 글로벌 금융위기 과정을 겪으면서 수익성과 자산건전성 개선 등 영업기반을 견고히 한 은행은 선제적인 리스크관리 정책을 바탕으로 안정적인 성장을 추구하고 있습니다.

(라) 한편, 은행을 둘러싼 경영환경은 국내 경제의 장기 저성장이 지속되는 가운데 자본규제 강화 등으로 불확실성이 점차 커져가고 있으며, 이에 은행들은 예대마진에 의한 수익 의존에서 벗어나 새로운 수익모델 발굴 및 사업 다각화 등을 통해 향후 예상되는 금융환경의 변화에 적극 대응해 나갈 것으로 예상됩니다.

(3) 2025년 은행산업 전망

2025년 국내은행의 경영성과에 영향을 미칠 수 있는 주요 환경요인 측면으로는 정부의 가계부채 관리 강화와 대출규제에 따른 대출자산 성장 둔화, 인터넷전문은행 및 핀테크 업체와의 경쟁 심화, 디지털자산과 같은 은행업 우회/대체 수단 확대 등 새로운 수단의 등장 등이 있으며 이로 인해 은행업의 경쟁구도에 어려움이 있을 것으로 전망됩니다. 또한 장기화된 높은 금리 수준이 점진적으로 하락함에 따라 순이자마진 상승 제한, 제한적인 경기 회복세에 따른 한계기업 및 취약차주 중심의 부실 확대로 건전성 저하가 지속되는 이슈 또한 부각 될 것으로 전망됩니다.

2025년 국내 은행권은 이러한 불확실한 시장 환경과 경쟁 심화에 대응하기 위해 자산 포트폴리오 재편 및 대체수익원 발굴을 통한 수익기반을 강화하고 해외진출 등의 사업다각화를 통해 미래성장 동력을 확보해 나가는 한편, 미래 신기술 등을 활용한 사업모델 혁신을 위해 박차를 가해 나갈 것으로 예상됩니다. 건전성 측면에서는 장기화된 고금리와 경기침체로 인한 취약계층의 부담 가중에 맞추어 철저한 리스크 관리 등 질적 성장을 바탕으로 한 내실경영을 추구해 나갈 것으로 전망됩니다.

더불어, 비대면서비스를 위한 디지털플랫폼 편의성 제고, 빅테크 및 비금융사들과의 전략적 제휴서비스 강화, 대면영업 전략의 변화를 통해 고객 접점의 확대 및 효율화를 이루고, 고령인구 증가에 따른 연금사업 강화 등 지속성장 기반 마련을 위한 새로운 수익모델 발굴에 대한 노력이 계속될 것으로 예상되며, ESG경영 강화에 부합하는 상생금융 실천 및 관리체계 개선 추진 등 체질 개선을 위한 지속적인 노력을 기울여 나감과 동시에 각 은행에 적합한 차별화된 경영전략을 수립·추진해 나갈 것으로 전망됩니다.

(4) 경기변동의 특성

경기변동에 민감한 산업으로 경기가 악화되어 기업이 도산하거나 부실해질 경우 은행도 부실여신으로 인해 수익성과 자산건전성에 상당한 영향을 받습니다.

(5) 경쟁력 좌우요인 및 우위를 점하기 위한 주요수단과 경쟁상의 장점과 단점

은행산업은 시장에서 경쟁력을 좌우하는 요인으로 서비스의 질, 맨 파워, 점포망, 금리, 고객 만족도, 로열티, 자산 규모, 경영자의 경영능력, 대고객 이미지, 전산화 정도, 인적 구성, 지역 밀착화, 편리성 등이 각 은행의 경영을 차별화 하는 중요 요인이 되고 있습니다. 전북은행은 영업구역내 조밀한 점포 네트워크를 구축하고 지역민에게 차별화된 금융서비스를 제공하여 지역내 높은 인지도를 통한 지역밀착 영업을 추진하고 있으며, 이로 인하여 고객들의 충성도가 상대적으로 높다는 장점이 있습니다.

그러나, 시중은행 대비 규모가 작아 규모의 경제를 실현하기가 어렵다는 단점이 있으며, 이를 극복하기 위하여 지역 내에서는 기반고객 확보 전략을, 수도권에서는 특화점포 중심으로 차별화 전략을 추진하여 시장 경쟁력을 제고하기 위해 노력하고 있습니다.

(6) 은행의 경쟁우위 전략

지역내 그물망처럼 연결된 영업망을 바탕으로 한 특화된 지역밀착경영, 거래기업에 대한 장기적인 관계금융의 제공, 지역사회에 이익의 일정부문을 환원하고 봉사하는 사회공헌활동 등을 지속 전개함으로써 지역과 함께하는「금융으로 더 따뜻한 세상을 만드는 은행」으로서의 이미지를 구축하고 있습니다.

(7) 관련법령 또는 정부의 규제

은행법 및 동법 시행령을 비롯하여 한국은행법, 자본시장과 금융투자업에 관한 법률, 외국환 관리법, 금융산업의 구조개선에 관한 법률 등 은행의 업무와 관련된 법률이 적용됩니다. 위와 같은 관련법의 범위 내에서 정부는 은행의 경영 및 영업활동과 관련한 각종 사항들을 규제하거나 지원하고 있습니다.

(8) 시장의 특성

① 정부정책에 의한 영향

정부의 금융정책에 따라 경쟁 환경 및 수익성에 직접적인 영향을 받는 산업으로 금융구조조정 등에 의해 업계의 경쟁판도가 변화하고 각종 규제에 의해 진출 및 경영이 제약받는 측면이 있습니다.

② 금리변동에 의한 영향

은행의 본원적인 수익원인 이자부문의 수익은 자금운용 수익률과 자금조달 비용의 차이에 의해 결정됩니다. 이를 결정하는 수신금리와 여신금리는 자금시장의 금리변동과 관련이 있고 은행의 수익성에 직접적인 영향을 미치고 있습니다.

③ 경쟁의 특성

핀테크/빅테크 및 복합점포의 활성화, 인터넷전문은행 진출 등 금융업종간 경쟁이 심화되고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) |

| 과 목 | 제65(당)기 1분기 | 제64(전)기 | 제63(전전)기 |

|---|---|---|---|

| (2025년 3월말) | (2024년 12월말) | (2023년 12월말) | |

| 1. 현금 및 예치금 | 995,223 | 789,142 |

916,944 |

| 2. 당기손익-공정가치 측정 금융자산 | 781,674 | 443,641 |

414,952 |

| 3. 기타포괄손익-공정가치 측정 금융자산 | 2,161,686 | 2,151,521 |

1,713,135 |

| 4. 상각후원가 측정 유가증권 | 786,263 | 888,977 |

1,113,937 |

| 5. 지분법적용 투자지분 | 74,218 | 67,833 |

56,097 |

| 6. 상각후원가 측정 대출채권 | 20,250,862 | 19,905,116 |

19,052,053 |

| 7. 유형자산 | 319,356 | 319,717 |

300,199 |

| 8. 사용권자산 | 20,958 | 20,613 |

20,399 |

| 9. 무형자산 | 117,495 | 111,366 |

111,236 |

| 10. 투자부동산 | 11,844 | 11,917 |

14,046 |

| 11. 순확정급여자산 | 17,365 | 19,607 | 29,364 |

| 12. 이연법인세자산 | 25,434 | 27,103 | 32,118 |

| 13. 기타자산 | 542,214 | 449,517 |

370,168 |

| [자산총계] | 26,104,592 | 25,206,070 |

24,144,648 |

| 1. 예수부채 | 20,609,727 | 20,079,298 |

19,214,471 |

| 2. 당기손익-공정가치 측정 금융부채 | 775 | 6,295 |

9,045 |

| 3. 차입부채 | 863,893 | 622,927 |

578,740 |

| 4. 사채 | 1,619,896 | 1,542,168 |

1,750,315 |

| 5. 충당부채 | 11,940 | 11,657 |

32,710 |

| 6. 당기법인세부채 | 26,473 | 25,249 |

31,854 |

| 7. 이연법인세부채 | - | - |

- |

| 8. 기타부채 | 652,957 | 594,825 |

523,625 |

| [부채총계] | 23,785,661 | 22,882,419 |

22,140,760 |

| 1. 자본금 | 500,448 | 500,448 |

461,622 |

| 2. 연결자본잉여금 | 325,108 | 325,108 |

214,141 |

| 3. 연결기타포괄손익누계액 | 24,169 | 22,252 |

(2,891) |

| 4. 연결이익잉여금 (대손준비금 적립액) (대손준비금 전입(환입)필요액) (대손준비금 전입(환입)예정액) |

1,282,002 218,429 35,368 35,368 |

1,293,419 153,419 65,010 65,010 |

1,187,741 141,026 12,393 12,393 |

| 5. 비지배지분 | 187,204 | 182,424 |

143,275 |

| [자본총계] | 2,318,931 | 2,323,651 |

2,003,888 |

| [자본과 부채총계] | 26,104,592 | 25,206,070 |

24,144,648 |

| 연결에 포함된 회사수 | 6 | 6 |

6 |

| 과 목 | 제65(당)기 1분기 | 제64(전)기 1분기 | 제64(전)기 | 제63(전전)기 |

|---|---|---|---|---|

| (2025.01.01 ~ 2025.03.31) |

(2024.01.01 ~ 2024.03.31) |

(2024.01.01 ~ 2024.12.31) |

(2023.01.01 ~ 2023.12.31) |

|

| 1. 영업수익(매출액) | 392,735 | 394,410 | 1,588,510 |

1,519,595 |

| 2. 영업이익 | 66,746 | 73,651 | 279,111 |

271,737 |

| 3. 영업외손익 | 423 | (2,129) | (2,537) |

(2,770) |

| 4. 법인세비용차감전순이익 | 67,169 | 71,522 | 276,574 |

268,967 |

| 5. 연결당기순이익 | 51,485 | 56,322 | 218,631 |

204,521 |

| [지배기업소유지분] | 46,335 | 52,751 | 199,295 |

187,236 |

| [비지배지분] | 5,150 | 3,571 | 19,336 |

17,285 |

| (대손준비금 반영후 조정이익(손실)) | 16,117 | 56,489 | 153,621 |

192,128 |

| 6. 총포괄손익 | 53,031 | 69,883 | 265,425 |

237,954 |

| [지배기업소유지분] | 48,252 | 59,799 | 224,438 |

218,990 |

| [비지배지분] | 4,779 | 10,084 | 40,987 |

18,964 |

| 7. 주당이익 | 463원 | 571원 | 2,156원 |

2,028원 |

주) 상기 요약연결재무정보는 K-IFRS 연결기준 은행계정을 요약한 것으로, 제65기 1분기, 제64기 및 제63기의 연결재무제표를 바탕으로 작성하였습니다.

나. 요약재무정보(은행)

| (단위 : 백만원) |

| 과 목 | 제65(당)기 1분기 | 제64(전)기 | 제63(전전)기 |

|---|---|---|---|

| (2025년 3월말) | (2024년 12월말) | (2023년 12월말) | |

| 1. 현금 및 예치금 | 681,909 | 502,733 |

662,777 |

| 2. 당기손익-공정가치 측정 금융자산 | 781,674 | 443,641 |

414,952 |

| 3. 기타포괄손익-공정가치 측정 금융자산 | 2,161,398 | 2,151,238 |

1,712,888 |

| 4. 상각후원가 측정 유가증권 | 786,263 | 888,977 |

1,113,937 |

| 5. 종속기업,공동기업과 관계기업에 대한 투자자산 | 176,578 | 170,540 |

156,610 |

| 6. 상각후원가 측정 대출채권 | 18,823,429 | 18,544,291 |

17,998,476 |

| 7. 유형자산 | 299,929 | 300,051 |

284,663 |

| 8. 사용권자산 | 7,574 | 6,971 |

7,798 |

| 9. 무형자산 | 56,380 | 49,814 |

56,543 |

| 10. 투자부동산 | 11,844 | 11,917 |

14,046 |

| 11. 순확정급여자산 | 17,365 | 19,607 | 29,364 |

| 12. 이연법인세자산 | 26,641 | 27,747 | 33,515 |

| 13. 기타자산 | 506,357 | 416,235 |

347,407 |

| [자산총계] | 24,337,341 | 23,533,762 |

22,832,976 |

| 1. 예수부채 | 19,233,378 | 18,799,141 |

18,208,354 |

| 2. 당기손익-공정가치 측정 금융부채 | 775 | 6,295 |

9,045 |

| 3. 차입부채 | 861,342 | 620,178 |

562,768 |

| 4. 사채 | 1,610,510 | 1,530,408 |

1,740,000 |

| 5. 충당부채 | 11,698 | 11,504 |

32,575 |

| 6. 당기법인세부채 | 21,481 | 21,230 |

29,471 |

| 7. 기타부채 | 608,790 | 541,774 |

483,365 |

| [부채총계] | 22,347,974 | 21,530,530 |

21,065,578 |

| 1. 자본금 | 500,448 | 500,448 |

461,622 |

| 2. 자본잉여금 | 325,108 | 325,108 |

214,141 |

| 3. 기타포괄손익누계액 | (21,542) | (23,969) |

(20,246) |

| 4. 이익잉여금 (대손준비금 적립액) (대손준비금 전입(환입)필요액) (대손준비금 전입(환입)예정액) |

1,185,353 162,988 (4,739) (4,739) |

1,201,645 99,065 63,923 63,923 |

1,111,881 96,651 2,414 2,414 |

| [자본총계] | 1,989,367 | 2,003,232 |

1,767,398 |

| [자본과 부채총계] | 24,337,341 | 23,533,762 |

22,832,976 |

| 과 목 | 제65(당)기 1분기 | 제64(전)기 1분기 | 제64(전)기 | 제63(전전)기 |

|---|---|---|---|---|

| (2025.01.01 ~ 2025.03.31) |

(2024.01.01 ~ 2024.03.31) |

(2024.01.01 ~ 2024.12.31) |

(2023.01.01 ~ 2023.12.31) |

|

| 1. 영업수익(매출액) | 356,332 | 362,559 | 1,451,654 |

1,397,401 |

| 2. 영업이익 | 53,682 | 64,587 | 230,254 |

228,390 |

| 3. 영업외손익 | 93 | (293) | 1,630 |

(529) |

| 4. 법인세비용차감전순이익 | 53,775 | 64,294 | 231,884 |

227,861 |

| 5. 당기순이익 | 41,459 | 50,755 | 183,380 |

172,597 |

| (대손준비금 반영후 조정이익(손실)) | 46,198 | 43,340 | 119,457 |

170,183 |

| 6. 총포괄손익 | 43,886 | 48,964 | 179,657 |

201,587 |

| 7. 주당이익 | 414 | 550 | 1,984원 | 1,869원 |

주) 상기 요약재무정보는 K-IFRS 개별기준 은행계정을 요약한 것으로, 제65기 1분기, 제64기 및 제63기의 재무제표를 바탕으로 작성하였습니다.

| ※ 당행은 종속기업, 관계기업 또는 공동기업 투자주식의 평가방법으로 "원가법"을 적용하고 있습니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 65 기 1분기말 2025.03.31 현재 |

|

제 64 기말 2024.12.31 현재 |

|

(단위 : 백만원) |

|

제 65 기 1분기말 |

제 64 기말 |

|

|---|---|---|

|

자산 |

||

|

현금및예치금 |

995,223 |

789,142 |

|

당기손익-공정가치측정금융자산 |

781,674 |

443,641 |

|

기타포괄손익-공정가치측정금융자산 |

2,161,686 |

2,151,521 |

|

상각후원가측정유가증권 |

786,263 |

888,977 |

|

지분법적용 투자지분 |

74,218 |

67,833 |

|

상각후원가측정대출채권 |

20,250,862 |

19,905,116 |

|

유형자산 |

319,356 |

319,717 |

|

사용권자산 |

20,958 |

20,613 |

|

무형자산 |

117,495 |

111,366 |

|

투자부동산 |

11,844 |

11,917 |

|

순확정급여자산 |

17,365 |

19,607 |

|

이연법인세자산 |

25,434 |

27,103 |

|

기타자산 |

542,214 |

449,517 |

|

자산총계 |

26,104,592 |

25,206,070 |

|

자본과 부채 |

||

|

부채 |

||

|

예수부채 |

20,609,727 |

20,079,298 |

|

당기손익-공정가치측정금융부채 |

775 |

6,295 |

|

차입부채 |

863,893 |

622,927 |

|

사채 |

1,619,896 |

1,542,168 |

|

충당부채 |

11,940 |

11,657 |

|

당기법인세부채 |

26,473 |

25,249 |

|

이연법인세부채 |

||

|

기타부채 |

652,957 |

594,825 |

|

부채총계 |

23,785,661 |

22,882,419 |

|

자본 |

||

|

지배주주지분 |

2,131,727 |

2,141,227 |

|

자본금 |

500,448 |

500,448 |

|

자본잉여금 |

325,108 |

325,108 |

|

기타포괄손익누계액 |

24,169 |

22,252 |

|

이익잉여금 |

1,282,002 |

1,293,419 |

|

대손준비금 적립액 |

218,429 |

153,419 |

|

대손준비금 전입(환입) 필요액 |

35,368 |

65,010 |

|

대손준비금 전입(환입) 예정액 |

35,368 |

65,010 |

|

비지배지분 |

187,204 |

182,424 |

|

자본총계 |

2,318,931 |

2,323,651 |

|

자본과부채총계 |

26,104,592 |

25,206,070 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 65 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 64 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 백만원) |

|

제 65 기 1분기 |

제 64 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업이익(손실) |

66,746 |

66,746 |

73,651 |

73,651 |

|

순이자손익 |

182,289 |

182,289 |

176,594 |

176,594 |

|

이자수익 |

327,444 |

327,444 |

334,669 |

334,669 |

|

유효이자율적용이자수익 |

327,444 |

327,444 |

334,025 |

334,025 |

|

당기손익-공정가치로 측정하는 금융자산의 이자수익 |

644 |

644 |

||

|

이자비용 |

(145,155) |

(145,155) |

(158,075) |

(158,075) |

|

순수수료손익 |

154 |

154 |

7,904 |

7,904 |

|

수수료수익 |

11,989 |

11,989 |

14,493 |

14,493 |

|

수수료비용 |

(11,835) |

(11,835) |

(6,589) |

(6,589) |

|

당기손익-공정가치측정금융상품관련손익 |

9,404 |

9,404 |

15,141 |

15,141 |

|

기타포괄손익-공정가치측정금융상품관련손익 |

7,878 |

7,878 |

1,662 |

1,662 |

|

상각후원가측정금융상품관련손익 |

||||

|

신용손실충당금 전입액 |

(47,151) |

(47,151) |

(41,265) |

(41,265) |

|

신용손실충당금 환입액 |

103 |

103 |

1,275 |

1,275 |

|

기타영업손익 |

(14,391) |

(14,391) |

(20,567) |

(20,567) |

|

판매비와관리비 |

(71,540) |

(71,540) |

(67,093) |

(67,093) |

|

영업외손익 |

423 |

423 |

(2,129) |

(2,129) |

|

법인세차감전순이익 |

67,169 |

67,169 |

71,522 |

71,522 |

|

법인세비용 |

(15,684) |

(15,684) |

(15,200) |

(15,200) |

|

당기순이익(손실) |

51,485 |

51,485 |

56,322 |

56,322 |

|

대손준비금 반영후 조정이익(손실) |

35,929 |

35,929 |

56,489 |

56,489 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

46,335 |

46,335 |

52,751 |

52,751 |

|

비지배지분에 귀속되는 당기순이익(손실) |

5,150 |

5,150 |

3,571 |

3,571 |

|

기타포괄손익 |

1,546 |

1,546 |

13,561 |

13,561 |

|

당기손익으로 재분류 되지않는 세후기타포괄손익 구성요소 |

||||

|

확정급여제도의재측정요소 |

(337) |

(337) |

(365) |

(365) |

|

기타포괄손익-공정가치측정지분상품평가손익 |

(114) |

(114) |

(2,488) |

(2,488) |

|

당기손익으로 재분류되는 세후기타포괄손익의 구성요소 |

||||

|

기타포괄손익-공정가치측정금융자산관련손익 |

2,878 |

2,878 |

1,062 |

1,062 |

|

해외사업환산손익 |

(881) |

(881) |

15,352 |

15,352 |

|

총포괄손익 |

53,031 |

53,031 |

69,883 |

69,883 |

|

포괄손익의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 총포괄손익 |

48,252 |

48,252 |

59,799 |

59,799 |

|

비지배지분에 귀속되는 총포괄손익 |

4,779 |

4,779 |

10,084 |

10,084 |

|

주당이익(손실) |

||||

|

보통주기본주당이익(손실) (단위 : 원) |

463 |

463 |

571 |

571 |

|

보통주희석주당이익(손실) (단위 : 원) |

463 |

463 |

571 |

571 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 65 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 64 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 백만원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타포괄손익누적액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

461,622 |

214,141 |

(2,890) |

1,187,741 |

1,860,614 |

143,274 |

2,003,888 |

|

자본의 변동 |

|||||||

|

포괄손익 |

|||||||

|

당기순이익(손실) |

0 |

0 |

0 |

52,751 |

52,751 |

3,571 |

56,322 |

|

기타포괄손익 |

|||||||

|

기타포괄손익-공정가치측정지분증권관련손익 |

|||||||

|

기타포괄손익-공정가치측정지분증권평가손익 |

0 |

0 |

(2,488) |

0 |

(2,488) |

0 |

(2,488) |

|

기타포괄손익-공정가치측정지분증권처분손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

기타포괄손익-공정가치측정금융자산관련손익 |

|||||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

1,063 |

0 |

1,063 |

0 |

1,063 |

|

확정급여제도의재측정요소 |

0 |

0 |

(365) |

0 |

(365) |

0 |

(365) |

|

해외사업장환산 |

0 |

0 |

8,838 |

0 |

8,838 |

6,514 |

15,352 |

|

소유주와의 거래 |

|||||||

|

중간배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연차배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

비지배지분에 대한 배당금 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업의 취득으로 인한 증가(감소), 자본 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2024.03.31 (기말자본) |

461,622 |

214,141 |

4,158 |

1,240,492 |

1,920,413 |

153,359 |

2,073,772 |

|

2025.01.01 (기초자본) |

500,448 |

325,108 |

22,252 |

1,293,419 |

2,141,227 |

182,424 |

2,323,651 |

|

자본의 변동 |

|||||||

|

포괄손익 |

|||||||

|

당기순이익(손실) |

0 |

0 |

0 |

46,335 |

46,335 |

5,150 |

51,485 |

|

기타포괄손익 |

|||||||

|

기타포괄손익-공정가치측정지분증권관련손익 |

|||||||

|

기타포괄손익-공정가치측정지분증권평가손익 |

0 |

0 |

(114) |

0 |

(114) |

0 |

(114) |

|

기타포괄손익-공정가치측정지분증권처분손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

기타포괄손익-공정가치측정금융자산관련손익 |

|||||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

2,878 |

0 |

2,878 |

0 |

2,878 |

|

확정급여제도의재측정요소 |

0 |

0 |

(337) |

0 |

(337) |

0 |

(337) |

|

해외사업장환산 |

0 |

0 |

(510) |

0 |

(510) |

(371) |

(881) |

|

소유주와의 거래 |

|||||||

|

중간배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연차배당 |

0 |

0 |

0 |

57,752 |

57,752 |

0 |

57,752 |

|

비지배지분에 대한 배당금 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

종속기업의 취득으로 인한 증가(감소), 자본 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2025.03.31 (기말자본) |

500,448 |

325,108 |

24,169 |

1,282,002 |

2,131,727 |

187,204 |

2,318,931 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 65 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 64 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 백만원) |

|

제 65 기 1분기 |

제 64 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

||

|

영업활동순현금흐름 |

148,538 |

332,273 |

|

영업에서 창출된 현금흐름 |

(205) |

172,134 |

|

당기순이익(손실) |

51,485 |

56,322 |

|

당기순이익조정을 위한 가감 합계 |

(118,131) |

(125,054) |

|

영업활동으로 인한 자산 부채의 변동 |

66,441 |

240,866 |

|

이자수취 |

326,183 |

336,144 |

|

이자지급 |

(164,056) |

(171,823) |

|

배당금수취 |

136 |

94 |

|

법인세납부(환급) |

(13,520) |

(4,276) |

|

투자활동현금흐름 |

||

|

투자활동순현금흐름 |

(257,665) |

(285,077) |

|

투자금융상품의취득 |

(2,506,974) |

(913,476) |

|

투자금융상품의처분 |

2,267,818 |

640,374 |

|

유형자산의 취득 |

(1,933) |

(3,373) |

|

유형자산의 처분 |

135 |

587 |

|

무형자산의 취득 |

(11,630) |

(2,124) |

|

무형자산의 처분 |

0 |

0 |

|

투자부동산의 취득 |

(14) |

(20) |

|

관계기업투자자산의 취득 |

(5,000) |

(7,000) |

|

관계기업투자자산의 처분 |

0 |

0 |

|

기타의순증감 |

(67) |

(45) |

|

재무활동현금흐름 |

||

|

재무활동순현금흐름 |

314,946 |

(326,606) |

|

차입금의 증가 |

11,684,318 |

1,878,135 |

|

차입금의 감소 |

(11,444,734) |

(1,942,532) |

|

담보·무담보부사채, 어음의 발행 |

159,911 |

0 |

|

담보·무담보부사채, 어음의 상환 |

(82,316) |

(260,000) |

|

비지배지분의 증가 |

0 |

0 |

|

리스부채의 지급 |

(2,338) |

(2,171) |

|

배당금지급 |

0 |

0 |

|

비지배지분에 지급된 배당금 |

0 |

0 |

|

유상증자 |

0 |

0 |

|

기타부채의 증가 - 재무활동 |

451 |

465 |

|

기타부채의 감소 - 재무활동 |

(346) |

(503) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

205,819 |

(279,410) |

|

현금및현금성자산에 대한 환율변동효과 |

||

|

현금및현금성자산에 대한 환율변동효과 |

(576) |

6,938 |

|

현금및현금성자산의순증가(감소) |

205,243 |

(272,472) |

|

기초현금및현금성자산 |

696,769 |

842,457 |

|

기말현금및현금성자산 |

902,012 |

569,985 |

3. 연결재무제표 주석

가. 제65기 1분기(2025년도) 연결재무제표 주석

| 제65(당)기 1분기 2025년 3월 31일 현재 |

| 제64(전)기 1분기 2024년 3월 31일 현재 |

| 주식회사 전북은행과 그 종속기업 |

1. 연결실체의 개요

주식회사 전북은행(이하 "당행 또는 지배기업"이라 함)과 연결대상 종속기업(이하 통칭하여 "연결실체"라 함)의 개요는 다음과 같습니다.

(1) 지배기업의 개요

지배기업은 1969년 12월 10일에 설립되었으며 은행업무, 신탁업무, 외국환업무, 증권업무 및 이와 관련된 부수업무를 사업목적으로 하고 있습니다. 지배기업의 본점은 전북특별자치도 전주시 덕진구 백제대로 566에 소재하고 있으며, 당분기말 현재 지배기업의 영업망은 전북지역에는 본점 영업부를 포함하여 54개지점, 13개 영업점, 역외지역에는 서울 소재 8개 지점, 인천 소재 1개 지점, 경기 소재 2개 지점, 대전 소재 5개 지점, 세종특별자치시 소재 1개 지점으로 총 84개(71개 지점, 13개 영업점)로 구성되어 있습니다.

지배기업은 1972년 3월 22일에 주식을 한국거래소에 상장하였으며, 2013년 7월 1일포괄적 주식이전을 통하여 설립된 주식회사 JB금융지주가 당행의 주식을 100% 보유하고 있습니다. 한편, 지배기업의 주식은 2013년 7월 18일자로 상장이 폐지되었습니다.

지배기업은 설립후 수차의 유상증자를 거쳐 당분기말 현재 자본금은 500,448백만원이며, 발행주식수는 100,089,543주입니다.

(2) 종속기업의 개요

① 당분기말 현재 연결대상 종속기업은 다음과 같습니다.

| 구분 | 업종 | 소재지 | 결산월 | 소유지분율(%) | 비지배지분율(%) |

|---|---|---|---|---|---|

| Phnom Penh Commercial Bank(*1) | 은행업 | 캄보디아 | 12월 | 50.00 | 50.00 |

| JB Phnom Penh Asset Management PLC. | 자산운용 | 캄보디아 | 12월 | 60.00 | 40.00 |

| 2023제이비신기술제1호투자조합 | 기타금융업 | 대한민국 | 12월 | 98.06 | 1.94 |

| 원금보전신탁(*2) | 신탁재산운용 | 대한민국 | 12월 | - | - |

| 원리금보전신탁(*3) | 신탁재산운용 | 대한민국 | 12월 | - | - |

| J&A (Cambodia) Investment Co.,Ltd.(*4) | 기타금융업 | 캄보디아 | 12월 | 49.00 | 51.00 |

| (*1) | 주주간계약에 따라 이사회 이사 중 과반수를 지배기업이 선임할 수 있는 권리를 가짐에 따라 종속기업으로 분류하였습니다. |

| (*2) | 신탁재산을 운용함으로써 관련활동을 지시하는 힘을 보유하고 있으며, 원금보전약정과 신탁보수를 통해 동 신탁의 변동성에 노출되어 있고, 관련활동을 지시하는 힘과 신탁의 변동성에 대한 노출간에 연관성이 높다고 보아 동신탁을 종속기업으로 판단하였습니다. 원금보전신탁에는 노후생활연금, 개인연금, 신개인연금, 연금, 퇴직, 적립식목적, 가계금전신탁이 있습니다. |

| (*3) | 신탁재산을 운용함으로써 관련 활동을 지시하는 힘을 보유하고 있으며, 원리금보전약정과 신탁보수를 통해 동 신탁의 변동성에 노출되어 있고, 관련 활동을 지시하는 힘과 신탁의 변동성에 대한 노출간에 연관성이 높다고 보아 동 신탁을 종속기업으로 판단하였습니다. 원리금보전신탁에는 불특정금전신탁이 있습니다. |

| (*4) | Phnom Penh Commercial Bank의 종속기업으로, Phnom Penh Commercial Bank에 의해 모든 운영 및 재무적 의사결정이 수행되므로 종속기업에 포함되었습니다. |

② 주요 종속기업의 요약 재무정보

당분기 및 전분기 중 주요 종속기업의 요약 재무정보는 다음과 같습니다.

| (당분기) | (단위: 백만원) |

| 구분 | 자산 | 부채 | 영업수익 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|

| Phnom Penh Commercial Bank | 1,821,492 | 1,450,847 | 36,634 | 10,282 | 9,530 |

| JB Phnom Penh Asset Management PLC. | 4,008 | 43 | 44 | 25 | 37 |

| 2023제이비신기술제1호투자조합 | 15,249 | 39 | 1 | (39) | (39) |

| 원금보전신탁 | 14,509 | 14,509 | 136 | - | - |

| 원리금보전신탁 | 2 | 2 | 1 | - | - |

| (전분기) | (단위: 백만원) |

| 구분 | 자산 | 부채 | 영업수익 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|

| Phnom Penh Commercial Bank | 1,473,929 | 1,170,468 | 32,139 | 7,073 | 19,800 |

| JB Phnom Penh Asset Management PLC. | 3,571 | 39 | 49 | 19 | 406 |

| 2023제이비신기술제1호투자조합 | 15,405 | 39 | 1 | (38) | (38) |

| 원금보전신탁 | 14,901 | 14,901 | 169 | - | - |

| 원리금보전신탁 | 2 | 2 | - | - | - |

③ 당분기 중 연결재무제표 작성 대상에서 제외되거나 추가된 종속기업은 없습니다.

2. 연결재무제표의 작성기준

(1) 연결재무제표 작성기준

연결실체의 2025년 3월 31일로 종료하는 3개월 보고기간에 대한 요약분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 요약분기연결재무제표는 보고기간말인 2025년 3월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

(2) 제ㆍ개정된 기준서 및 해석서의 적용

중간재무제표를 작성하기 위하여 채택한 중요한 회계정책은 다음의 2025년 1월 1일부터 적용되는 기준서를 제외하고는 2024년 12월 31일로 종료되는 회계기간에 대한연차재무제표 작성시 채택한 회계정책과 동일합니다.

연결실체는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

1) 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(3) 연결실체가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

1) 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 '금융상품'과 제1107호 '금융상품: 공시'가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 연결실체는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

- 특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

- 금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

- 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

- FVOCI 지정 지분상품에 대한 추가 공시

2) 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

- 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' : K-IFRS 최초 채택시 위험회피회계 적용

- 기업회계기준서 제1107호 '금융상품:공시' : 제거 손익, 실무적용지침

- 기업회계기준서 제1109호 '금융상품' : 리스부채의 제거 회계처리와 거래가격의 정의

- 기업회계기준서 제1110호 '연결재무제표' : 사실상의 대리인 결정

- 기업회계기준서 제1007호 '현금흐름표' : 원가법

3. 중요한 회계정책

요약분기연결재무제표의 작성을 위해 회계정책의 적용과 추정 불확실성의 주요원천에 대해 경영진이 내린 중요한 판단은 2024년 12월 31일로 종료하는 회계연도에 대한 연차연결재무제표와 동일합니다.

4. 중요한 회계추정 및 가정

요약분기연결재무제표를 작성함에 있어, 경영진은 회계정책 적용과 자산ㆍ부채 및 수익ㆍ비용에 영향을 미치는 판단, 추정 및 가정을 해야 합니다. 실제 결과는 이러한 추정치와 다를 수 있습니다.

5. 금융상품 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 연결실체가 노출되어 있는 상기 위험에 대한 정보와 연결실체의 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리는 2024년 12월 31일로 종료되는 회계연도와 동일합니다.

(1) 신용위험

① 신용위험의 최대노출정도

당분기말 및 전기말 현재 신용위험의 최대노출정도는 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 난내금융상품(*1) | ||

| 예치금(*2) | 60,620 | 61,304 |

| 당기손익-공정가치 측정 금융자산(*3, 4) | 4,870 | 9,805 |

| 기타포괄손익-공정가치 측정 금융자산(*3) | 2,149,622 | 2,139,313 |

| 상각후원가측정유가증권 | 786,263 | 888,977 |

| 상각후원가측정대출채권 | 20,250,862 | 19,905,116 |

| 기타금융자산 | 499,909 | 420,538 |

| 소계 | 23,752,146 | 23,425,053 |

| 난외계정 | ||

| 금융지급보증 | 120,028 | 130,061 |

| 약정 | 3,455,667 | 3,619,716 |

| 소계 | 3,575,695 | 3,749,777 |

| 합계 | 27,327,841 | 27,174,830 |

| (*1) | 손실충당금 금액을 차감한 장부금액입니다. |

| (*2) | 현금및요구불예금과 사용제한예치금을 제외한 금액입니다. |

| (*3) | 신용위험에 노출되어 있지 않은 지분증권 및 수익증권 등을 제외한 금액입니다. |

| (*4) | 당분기말 현재 채무증권으로 분류된 수익증권 등 풋가능금융상품 769,696백만원이 제외되어 있습니다(전기말 : 425,355백만원). |

② 신용위험을 갖는 금융상품의 산업별 집중도

당분기말 및 전기말 현재 신용위험에 노출되어 있는 금융상품의 산업별 집중도는 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구분 | 건설업 | 금융업 | 제조업 | 도소매업 | 부동산업 | 가계 | 서비스업 | 공공기관 | 기타 | 합계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 난내금융상품 | ||||||||||

| 예치금 | - | 60,620 | - | - | - | - | - | - | - | 60,620 |

|

당기손익-공정가치 측정 금융자산 |

- | 4,870 | - | - | - | - | - | - | - | 4,870 |

|

기타포괄손익-공정가치 측정 금융자산 |

- | 754,193 | - | - | 243,056 | - | - | 1,152,373 | - | 2,149,622 |

| 상각후원가 측정 유가증권 | - | 159,928 | - | - | 9,829 | - | - | 616,506 | - | 786,263 |

| 상각후원가 측정 대출채권 | 779,476 | 1,443,163 | 915,911 | 1,210,726 | 4,855,639 | 7,580,824 | 2,178,374 | 148,160 | 1,138,589 | 20,250,862 |

| 기타금융자산 | 5,993 | 88,415 | 3,540 | 8,350 | 27,051 | 280,737 | 62,721 | 13,577 | 9,525 | 499,909 |

| 소계 | 785,469 | 2,511,189 | 919,451 | 1,219,076 | 5,135,575 | 7,861,561 | 2,241,095 | 1,930,616 | 1,148,114 | 23,752,146 |

| 난외계정 | ||||||||||

| 금융지급보증 | 9,962 | 3,870 | 28,844 | 52,105 | 954 | - | 1,649 | 152 | 22,492 | 120,028 |

| 대출약정 | 129,951 | 447,930 | 138,517 | 167,495 | 253,148 | 2,046,321 | 199,076 | 16,267 | 56,962 | 3,455,667 |

| 소계 | 139,913 | 451,800 | 167,361 | 219,600 | 254,102 | 2,046,321 | 200,725 | 16,419 | 79,454 | 3,575,695 |

| 합계 | 925,382 | 2,962,989 | 1,086,812 | 1,438,676 | 5,389,677 | 9,907,882 | 2,441,820 | 1,947,035 | 1,227,568 | 27,327,841 |

| (전기말) | (단위: 백만원) |

| 구분 | 건설업 | 금융업 | 제조업 | 도소매업 | 부동산업 | 가계 | 서비스업 | 공공기관 | 기타 | 합계 |

|---|---|---|---|---|---|---|---|---|---|---|

| 난내금융상품 | ||||||||||

| 예치금 | - | 61,304 | - | - | - | - | - | - | - | 61,304 |

|

당기손익-공정가치 측정 금융자산 |

- | 9,805 | - | - | - | - | - | - | - | 9,805 |

|

기타포괄손익-공정가치 측정 금융자산 |

- | 702,725 | - | - | 201,376 | - | - | 1,235,212 | - | 2,139,313 |

| 상각후원가 측정 유가증권 | - | 199,912 | - | - | 29,769 | - | - | 659,296 | - | 888,977 |

| 상각후원가 측정 대출채권 | 757,779 | 1,320,357 | 974,552 | 1,235,722 | 4,954,195 | 7,143,578 | 2,207,210 | 149,847 | 1,161,876 | 19,905,116 |

| 기타금융자산 | 4,234 | 98,952 | 3,640 | 8,518 | 30,924 | 191,361 | 57,194 | 15,756 | 9,959 | 420,538 |

| 소계 | 762,013 | 2,393,055 | 978,192 | 1,244,240 | 5,216,264 | 7,334,939 | 2,264,404 | 2,060,111 | 1,171,835 | 23,425,053 |

| 난외계정 | ||||||||||

| 금융지급보증 | 11,632 | 7,538 | 29,611 | 58,646 | 982 | - | 1,970 | 112 | 19,570 | 130,061 |

| 대출약정 | 140,344 | 474,656 | 133,405 | 173,704 | 271,613 | 2,149,161 | 206,899 | 15,104 | 54,830 | 3,619,716 |

| 소계 | 151,976 | 482,194 | 163,016 | 232,350 | 272,595 | 2,149,161 | 208,869 | 15,216 | 74,400 | 3,749,777 |

| 합계 | 913,989 | 2,875,249 | 1,141,208 | 1,476,590 | 5,488,859 | 9,484,100 | 2,473,273 | 2,075,327 | 1,246,235 | 27,174,830 |

③ 신용위험을 갖는 금융상품의 지역별 집중도

당분기말 및 전기말 현재 상각후원가 측정 대출채권의 차주 소속 국가별 분류는 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 금액(*1) | 비율(%) | 금액(*1) | 비율(%) | |

| 대한민국 | 18,817,020 | 92.92 | 18,534,361 | 93.11 |

| 캄보디아 | 1,433,842 | 7.08 | 1,370,755 | 6.89 |

| 합계 | 20,250,862 | 100.00 | 19,905,116 | 100.00 |

| (*1) | 이연대출부대손익 및 대손충당금 반영 후 금액입니다. |

④ 신용위험 익스포저

1) 신용위험 등급은 내부신용등급법에 기초하여 다음과 같이 분류하였습니다.

| 구분 | 가계 | 기업, 공공 및 기타 |

|---|---|---|

| Grade 1 | 1 ~ 4등급 | AAA ~ A- |

| Grade 2 | 5 ~ 7등급 | BBB+ ~ BBB- |

| Grade 3 | 8등급 | BB+ ~ BB- |

| Grade 4 | 9등급 | B+ ~ B- |

| Grade 5 | 10등급 | C |

| Grade 6 | 11등급 이하 | C미만 |

| Grade 7 | 무등급 (해외분 포함) | |

2) 당분기말 및 전기말 현재 내부적 위험등급에 따른 상각후원가 측정 대출채권의 신용위험 익스포저는 다음과 같습니다.

가. 기업대출채권

| (당분기말) | (단위: 백만원) |

| 신용등급 | 12개월 기대신용손실 |

전체기간 기대신용손실 |

신용이 손상된 금융자산 (전체기간 기대신용손실) |

합계 |

|---|---|---|---|---|

| Grade 1 | 3,489,660 | 8,144 | - | 3,497,804 |

| Grade 2 | 4,922,924 | 157,258 | - | 5,080,182 |

| Grade 3 | 1,498,403 | 709,210 | - | 2,207,613 |

| Grade 4 | 35,240 | 300,855 | - | 336,095 |

| Grade 5 | 5,767 | 65,303 | - | 71,070 |

| Grade 6 | - | - | 162,416 | 162,416 |

| Grade 7 | 1,098,063 | 83,192 | 59,962 | 1,241,217 |

| 소계 | 11,050,057 | 1,323,962 | 222,378 | 12,596,397 |

| 이연대출부대손익 | 1,853 | 426 | (23) | 2,256 |

| 대손충당금 | (28,759) | (17,744) | (29,055) | (75,558) |

| 장부가액 | 11,023,151 | 1,306,644 | 193,300 | 12,523,095 |

| 담보에 의한 신용위험 경감효과 | 8,906,653 | 1,224,303 | 207,308 | 10,338,264 |

| (전기말) | (단위: 백만원) |

| 신용등급 | 12개월 기대신용손실 |

전체기간 기대신용손실 |

신용이 손상된 금융자산 (전체기간 기대신용손실) |

합계 |

|---|---|---|---|---|

| Grade 1 | 3,478,961 | 7,223 | - | 3,486,184 |

| Grade 2 | 5,178,983 | 164,695 | - | 5,343,678 |

| Grade 3 | 1,500,045 | 709,358 | - | 2,209,403 |

| Grade 4 | 48,975 | 300,155 | - | 349,130 |

| Grade 5 | 10,480 | 59,079 | - | 69,559 |

| Grade 6 | - | - | 126,643 | 126,643 |

| Grade 7 | 964,963 | 73,163 | 55,221 | 1,093,347 |

| 소계 | 11,182,407 | 1,313,673 | 181,864 | 12,677,944 |

| 이연대출부대손익 | 2,343 | 540 | (17) | 2,866 |

| 대손충당금 | (27,706) | (16,022) | (23,784) | (67,512) |

| 장부가액 | 11,157,044 | 1,298,191 | 158,063 | 12,613,298 |

| 담보에 의한 신용위험 경감효과 | 8,420,530 | 1,147,732 | 126,797 | 9,695,059 |

나. 가계대출채권

| (당분기말) | (단위: 백만원) |

| 신용등급 | 12개월 기대신용손실 |

전체기간 기대신용손실 |

신용이 손상된 금융자산 (전체기간 기대신용손실) |

합계 |

|---|---|---|---|---|

| Grade 1 | 3,855,052 | 17,304 | - | 3,872,356 |

| Grade 2 | 1,952,642 | 132,091 | - | 2,084,733 |

| Grade 3 | 292,108 | 99,633 | - | 391,741 |

| Grade 4 | 149,941 | 152,267 | - | 302,208 |

| Grade 5 | 48,846 | 220,476 | - | 269,322 |

| Grade 6 | - | - | 108,374 | 108,374 |

| Grade 7 | 661,451 | 16,515 | 12,858 | 690,824 |

| 소계 | 6,960,040 | 638,286 | 121,232 | 7,719,558 |

| 이연대출부대손익 | 13,561 | 795 | 222 | 14,578 |

| 대손충당금 | (64,473) | (34,536) | (54,303) | (153,312) |

| 장부가액 | 6,909,128 | 604,545 | 67,151 | 7,580,824 |

| 담보에 의한 신용위험 경감효과 | 5,575,112 | 422,262 | 51,986 | 6,049,360 |

| (전기말) | (단위: 백만원) |

| 신용등급 | 12개월 기대신용손실 |

전체기간 기대신용손실 |

신용이 손상된 금융자산 (전체기간 기대신용손실) |

합계 |

|---|---|---|---|---|

| Grade 1 | 3,772,561 | 21,237 | - | 3,793,798 |

| Grade 2 | 1,806,416 | 276,741 | - | 2,083,157 |

| Grade 3 | 321,659 | 104,465 | - | 426,124 |

| Grade 4 | 194,857 | 123,951 | - | 318,808 |

| Grade 5 | 86,552 | 171,661 | - | 258,213 |