|

|

대표이사 등의 확인 서명 |

분 기 보 고 서

(제 64기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 대한항공 |

| 대 표 이 사 : | 우기홍 |

| 본 점 소 재 지 : | 서울시 강서구 하늘길 260 |

| (전 화) 02-2656-7114 | |

| (홈페이지) http://www.koreanair.com |

|

| 작 성 책 임 자 : | (직 책) 자산운영팀장 (성 명) 김현모 |

| (전 화) 02-2656-7177 |

|

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 서명 |

I. 회사의 개요

1. 회사의 개요

해당 내용은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

2. 회사의 연혁

해당 내용은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

3. 자본금 변동사항

해당 내용은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

4. 주식의 총수 등

해당 내용은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

5. 정관에 관한 사항

해당 내용은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

II. 사업의 내용

1. 사업의 개요

당사는 여객사업, 화물사업, 항공우주사업을 주요 사업으로 영위하고 있습니다. 2025년 1분기에는 글로벌 공급망 회복세와 더불어 일부 지역에서의 여객 수요 회복이 지속되었으나, 지정학적 긴장과 미국의 통상 정책 변화로 인한 불확실성이 여전히 지속되었습니다. 이에 따라 대한항공은 기존 시장의 안정적인 운영을 기반으로 수익성을 제고하고, 신시장 개척을 위한 노력을 병행하였습니다. 여객사업은 계절적 특수 수요와 일본, 중국 등 중단거리 노선의 수요 증가에 힘입어 안정적인 실적을 유지하였습니다. 화물사업은 전자상거래, 고부가가치 화물(신선화물, 전자제품, 자동차 부품 등)에 대한 수요가 지속됨에 따라 수송 물량을 안정적으로 유지하였습니다. 기존 화주와의 협력을 강화하는 한편, 적극적인 영업활동을 통해 신규 화주를 지속적으로 유치하기 위해 노력했습니다. 그 결과 2025년 1분기 영업수익은 별도기준 전년대비 3.5% 증가한 3조 9,559억원을 기록하였으며, 영업이익은 전년대비 19.5% 감소한 3,509억원의 흑자를 시현하였습니다.

여객사업은 절대 안전과 고객 경험 개선을 최우선 가치로 국내 및 국제선 여객의 운송을 통해 수익을 창출하고 있습니다. 2025년 3월 말 기준, 총 138대의 여객기를 보유하고 국내 10개 도시와 해외 33개국 95개 도시에 취항하고 있습니다. 또한 대내외 불확실성을 효과적으로 관리하고 수익성 중심으로 공급을 재배치함으로써 경쟁력을 지속 강화해 나가고 있습니다. 2025년 1분기 여객사업의 노선수익 2조 4,354억원 중 국제선 수익은 2조 3,366억원으로 95.9%를 차지하였으며, 국내선 수익은 988억원으로 4.1%를 차지하였습니다.

화물사업은 화물기 및 여객기 하단 Belly 공간에 화물을 탑재ㆍ수송하여 수익을 창출하는 사업입니다. 2025년 3월 기준, 총 23대의 화물기를 보유하고 국내 1개 도시와 해외 26개국 45개 도시에 취항하고 있습니다. 당사는 반도체/자동차/배터리 부품 등의 산업 기반 수요, IT/전자제품, 전자상거래, 의류 등의 소비재 수요, 신선화물, 의약품, 생동물 등의 특수화물까지 다양한 품목의 항공화물을 수송하고 있습니다. 코로나 엔데믹 이후 전자상거래 산업이 지속 성장하며 항공화물 수요를 견인하고 있으나, 최근 미중 갈등 및 중동지역 정세 불안, 글로벌 경기 둔화 환경에 따라 수요의 불확실성이 확대되고 있습니다. 2025년 1분기 화물사업의 노선수익은 1조 540억원을 기록하였습니다.

항공우주사업본부는 군용기 MRO/U, 항공기체, 무인기 개발 및 제조 사업을 수행하고 있습니다. 군용기사업 부문에서는 지난 40여 년간 국군과 주한미군의 항공기 창정비 및 개조 작업을 성공적으로 수행해왔습니다. 항공기체사업 부문에서는 보잉과 에어버스 항공기의 주요 날개와 동체 구조물을 설계, 제작, 납품하고 있습니다. 무인기사업 부문에서는 소형 드론부터 대형 정찰 무인기까지 다양한 플랫폼을 개발 및 생산하고 있으며, 현재 대형무인기의 후속 양산 계약을 체결하여 진행 중이며, 지속적 성장을 위한 해외 수출도 적극 추진하고 있습니다. 2025년 1분기 항공우주사업의 수익은 1,350억원을 기록 하였습니다.

2. 주요 제품 및 서비스

가. 매출 현황

| (단위:억원) | |||||||||

| 구 분 | 주요 사업 내용 | 2025년 1분기 | 2024년 | 2023년 | |||||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | ||||

| 대한항공 | 항공운송 | 여객노선(국내) | 988 | 2.5% | 4,727 | 2.9% | 4,787 | 3.3% | |

| 여객노선(국제) | 23,366 | 59.1% | 93,059 | 57.7% | 85,352 | 58.6% | |||

| 화물노선 | 10,540 | 26.6% | 44,116 | 27.4% | 40,297 | 27.6% | |||

| 기타 | 3,315 | 8.4% | 13,334 | 8.3% | 9,908 | 6.8% | |||

| 항공우주 | 항공기 제조판매 및 정비 | 1,350 | 3.4% | 5,930 | 3.7% | 5,407 | 3.7% | ||

| 합 계 | 39,559 | 100.0% | 161,166 | 100.0% | 145,751 | 100.0% | |||

| 진에어 | 항공운송 | 여객노선(국내) | 457 | 10.9% | 2,649 | 18.2% | 2,855 | 22.4% | |

| 여객노선(국제) | 3,483 | 83.4% | 11,021 | 75.4% | 9,102 | 71.3% | |||

| 노선부대 | 46 | 1.1% | 144 | 1.0% | 115 | 0.9% | |||

| 화물 | 52 | 1.2% | 241 | 1.6% | 206 | 1.6% | |||

| 기타 | 140 | 3.4% | 558 | 3.8% | 494 | 3.8% | |||

| 합 계 | 4,178 | 100.0% | 14,613 | 100.0% | 12,772 | 100.0% | |||

| 한국공항 | 항공운수보조 | 서비스 | 항공기지상조업 외 | 1,276 | 91.1% | 5,104 | 90.7% | 4,567 | 90.9% |

| 제품판매 | 제품 | 생수 및 농축산물 | 56 | 4.0% | 247 | 4.4% | 203 | 4.0% | |

| 기타사업 | 제품/용역 | 기내용품세탁 외 | 69 | 4.9% | 275 | 4.9% | 254 | 5.1% | |

| 합 계 | 1,401 | 100.0% | 5,626 | 100.0% | 5,024 | 100.0% | |||

| 한진 정보통신 |

IT 서비스 | 시스템 개발 | 전산 개발 및 구축 | 114 | 28.7% | 380 | 23.0% | 171 | 11.6% |

| 시스템 판매 | 전산장비판매 | 39 | 9.8% | 153 | 9.3% | 65 | 4.4% | ||

| 시스템 관리 | 전산운영 및 유지보수 | 244 | 61.5% | 1,120 | 67.7% | 1,239 | 84.0% | ||

| 합 계 | 397 | 100.0% | 1,653 | 100.0% | 1,475 | 100.0% | |||

| 아이에이티 | 항공기 엔진 수리 및 개조 | 항공기 대형 엔진 시운전 | 21 | 100.0% | 69 | 100.0% | 48 | 100.0% | |

| 합 계 | 21 | 100.0% | 69 | 100.0% | 48 | 100.0% | |||

| 왕산 레저개발 |

요트마리나 운영 | 계류장 수익 등 | 4 | 100.0% | 23 | 100.0% | 25 | 100.0% | |

| 합 계 | 4 | 100.0% | 23 | 100.0% | 25 | 100.0% | |||

| Hanjin Int'l Corp. |

호텔운영 | 호텔운영 및 관리 (단위: 천 USD) | 27,777 | 88.0% | 111,072 | 86.1% | 112,180 | 89.9% | |

| 빌딩임대 | 사무실/상업공간 임대 (단위: 천 USD) | 3,739 | 12.0% | 17,949 | 13.9% | 12,583 | 10.1% | ||

| 합 계 | 31,516 | 100.0% | 129,021 | 100.0% | 124,763 | 100.0% | |||

| 아시아나 항공(*) |

항공운송 | 여객노선(국내) | 603 | 3.5% | 3,045 | 4.3% | 3,526 | 5.4% | |

| 여객노선(국제) | 11,415 | 65.5% | 43,418 | 61.5% | 39,367 | 60.3% | |||

| 화물노선 | 3,709 | 21.3% | 17,195 | 24.4% | 16,072 | 24.6% | |||

| 기타 | 1,703 | 9.7% | 6,934 | 9.8% | 6,357 | 9.7% | |||

| 합 계 | 17,430 | 100.0% | 70,592 | 100.0% | 65,321 | 100.0% | |||

| 에어부산(*) |

항공운송 | 여객노선(국내) | 269 | 10.8% | 2,025 | 20.4% | 2,243 | 25.2% | |

| 여객노선(국제) | 2,044 | 81.9% | 7,165 | 71.2% | 6,008 | 67.5% | |||

| 화물노선 | 2 | 0.1% | 7 | 0.1% | 6 | 0.1% | |||

| 기타 | 180 | 7.2% | 843 | 8.4% | 648 | 7.3% | |||

| 합 계 | 2,496 | 100.0% | 10,068 | 100.0% | 8,905 | 100.0% | |||

| 에어서울(*) |

항공운송 | 여객노선(국내) | 62 | 6.8% | 249 | 7.6% | 430 | 13.8% | |

| 여객노선(국제) | 783 | 86.5% | 2,748 | 84.0% | 2,445 | 78.6% | |||

| 화물노선 | 2 | 0.2% | 5 | 0.2% | 4 | 0.1% | |||

| 기타 | 58 | 6.5% | 267 | 8.2% | 230 | 7.4% | |||

| 합 계 | 905 | 100.0% | 3,269 | 100.0% | 3,109 | 100.0% | |||

| 아시아나 아이디티(*) |

IT서비스 | 개발 및 구축 | 347 | 60.6% | 500 | 25.8% | 509 | 27.0% | |

| 전산상품 매출 | 105 | 18.4% | 223 | 11.5% | 207 | 11.0% | |||

| 운영 및 유지보수 | 120 | 21.0% | 1,217 | 62.7% | 1,168 | 62.0% | |||

| 합 계 | 572 | 100.0% | 1,940 | 100.0% | 1,884 | 100.0% | |||

| 아시아나 에어포트(*) |

항공운수보조 | 지상조업 외 | 560 | 97.2% | 2,367 | 96.2% | 2,043 | 96.3% | |

| 기타 | 16 | 2.8% | 94 | 3.8% | 78 | 3.7% | |||

| 합 계 | 576 | 100.0% | 2,461 | 100.0% | 2,121 | 100.0% | |||

| 아시아나 티앤아이(*) |

기타사업 | 상품 종합도매업 | 29 | 100.0% | 124 | 100.0% | 111 | 100.0% | |

| 합 계 | 29 | 100.0% | 124 | 100.0% | 111 | 100.0% | |||

(*) 종속회사 편입 전 매출현황을 포함하고 있습니다.

나. 주요제품 등의 가격변동 추이

(1) ㈜대한항공

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 여객 | 국내선(원/명) | 71,092 | 75,401 | 77,854 |

| 국제선(원/명) | 484,213 | 528,411 | 612,846 | |

| 화물 | 국내선(원/kg) | 273 | 285 | 260 |

| 국제선(원/kg) | 4,261 | 4,231 | 4,135 | |

(2) 주요종속회사

1) 아시아나항공㈜

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 여객 | 국내선(원/명) | 57,884 | 73,689 | 73,315 |

| 국제선(원/명) | 354,942 | 383,829 | 451,023 | |

| 화물 | 국내선(원/kg) | 243 | 249 | 240 |

| 국제선(원/kg) | 2,922 | 3,339 | 3,259 | |

주1) 2025년 1분기부터 마일리지(무상) 승객수를 포함하여 항공운송 부문의 승객당 단가를 산출함

주2) 화물운송 가격변동 현황의 경우 화물 판매가 기준으로 기재함

2) ㈜진에어

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 여객 | 국내선(원/명) | 50,684 | 58,779 | 59,664 |

| 국제선(원/명) | 190,960 | 168,815 | 180,559 | |

3) 에어부산㈜

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 여객 | 국내선(원/명) | 47,016 | 57,578 | 58,266 |

| 국제선(원/명) | 180,307 | 159,900 | 164,578 | |

4) 에어서울㈜

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 여객 | 국내선(원/명) | 44,877 | 56,322 | 57,876 |

| 국제선(원/명) | 174,488 | 149,487 | 162,412 | |

5) 한국공항㈜

| (단위 : 원/시간 또는 회당) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

|

항공운수 보조 (지상조업) |

Ground power unit | 187,000 | 187,000 | 187,000 |

| Towing tractor | 340,000 | 340,000 | 340,000 | |

| Air conditioning unit | 285,000 | 285,000 | 285,000 | |

| Tug car | 134,000 | 134,000 | 134,000 | |

| Main deck loader | 1,057,000 | 1,057,000 | 1,057,000 | |

| Lower deck loader | 181,000 | 181,000 | 181,000 | |

| Forklift | 122,000 | 122,000 | 122,000 | |

| Ramp bus | 59,000 | 59,000 | 59,000 | |

| Dolly | 34,000 | 34,000 | 34,000 | |

※ 산출기준 : 공항 내 계약업체 외 적용하는 공시 요율임.

(항공사와의 항공기 지상조업 요율은 별도 적용)

※ 주요 가격 변동 원인 : Service Item 별 요율 갱신

6) 아이에이티㈜, 한진정보통신㈜, ㈜왕산레저개발, Hanjin International Corp., 아시아나아이디티㈜, 아시아나에어포트㈜, 아시아나티앤아이㈜

상기 7개의 주요종속회사는 사업특성에 따른 각기 다른 서비스 제공 혹은 수익성에 중대한 영향을 미치는 제품 또는 서비스의 판매가격 변동이 없으므로 기재를 생략합니다.

3. 원재료 및 생산설비

가. 회사별 원재료 현황

(1) ㈜대한항공

| (단위: 천USD) |

| 사업부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 비 고 |

| 항공운송 | 원재료 | A/C ENGINE 외 다수 | 항공기 정비 지원용 부품 | 228,360 | BOEING, GE 외 |

| 상품 | 항공유 | 항공기 연료 | 740,492 | GS칼텍스, Shell 외 |

|

| 합 계 | 968,852 | - | |||

(2) 주요종속회사

1) 아시아나항공㈜

| (단위 : 천USD) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비고 |

|---|---|---|---|---|---|

| 항공운송 | 원재료 | 항공기 엔진 외 다수 | 항공기 정비 지원용 부품 | 118,191 | Airbus 외 |

| 상품 | 항공유 | 항공기 연료 | 385,533 | Air BP, SK인천석유화학 외 | |

| 합 계 | 503,724 | - | |||

※ 2025년부 집계 기준을 기간중 항공기 정비를 위한 구매액에서 발주 구매 ORDER 금액으로 변경

2) ㈜진에어

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적 용도 | 매입액 | 비 고 |

| 항공운송 | 상품 | 항공유 | 항공기 원료 | 112,493 | GS칼텍스, S-Oil 외 |

| 합 계 | 112,493 | - | |||

3) 에어부산㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비고 |

|---|---|---|---|---|---|

| 항공운송 | 상품 | 항공유 | 항공기 연료 | 60,731 | SK에너지, GS칼텍스 외 |

| 합 계 | 60,731 | ||||

4) 에어서울㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비고 |

|---|---|---|---|---|---|

| 항공운송 | 상품 | 항공유 | 항공기 연료 | 23,107 | 현대오일뱅크, SK에너지 외 |

| 합 계 | 23,107 | ||||

5) 한국공항㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 비 고 |

| 항공운수보조 및 제품 판매 외 |

장비 (원재료) |

조업 및 렌탈장비 | 조업지원용 외 | 10,152 | 클라크 외 |

| 부품 (부재료) |

장비부품 | 장비수리용 | 2,601 | TVH 외 | |

| 유류 (원재료) |

조업용 및 항공유 | 지상조업용 항공기급유용 |

3,301 | GS칼텍스 외 | |

| 소모품 (부재료) |

일반소모품 | 조업지원용 외 | 2,349 | 엔투비 외 | |

| 합 계 | 18,403 | - | |||

6) 한진정보통신㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 비 고 |

| IT 서비스 | 상품 | 전산장비 외 | 전산 장비 판매 | 3,746 | - |

| 합 계 | 3,746 | - | |||

7) 아시아나아이디티㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비고 |

|---|---|---|---|---|---|

| 정보통신 | 서비스원가 | 운영 및 유지 보수 원가 | 시스템종합 관리 外 |

22,192 | - |

| 컨설팅 / SI 원가 | 시스템통합 구축 外 |

7,363 | - | ||

| 상품 | 상품 원가 | 전산상품 원가 | 9,736 | - | |

| 합 계 | 39,291 | ||||

8) 아이에이티㈜

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적 용도 | 매입액 | 비 고 |

| 항공기엔진Test | 상품 | 항공유 | 항공기 엔진 연료 | 251 | GS칼텍스 |

| 합 계 | 251 | - | |||

나. 주요 원재료 등의 가격변동 추이

(1) ㈜대한항공

(가) 항공유

| (단위 : US Cents/US Gallon) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 항공유 | 국 내 | 222.37 | 237.53 | 258.45 |

| 해 외 | 233.50 | 256.85 | 286.14 | |

| 매입액 (천USD) | 740,492 | 3,344,807 | 3,408,667 | |

※ 산출기준 : 총 급유액 / 총 사용량

※ 주요 가격변동원인 : 국제 원유가 변동

(나) 항공기 정비용 부품

| (단위 : 천USD) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

| 항공기 정비용부분품 | 수입 | 228,360 | 691,702 | 649,842 |

※ 산출기준 : 기간중 항공기 정비를 위해 발주한 구매 ORDER 액수 기준(지급 기준)

(2) 주요종속회사

1) 아시아나항공㈜

(가) 항공유

| (단위: US Cents/US Gallon) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|

| 항공유 | 국내 | 225.03 | 237.51 | 256.87 |

| 해외 | 247.01 | 259.60 | 292.76 | |

※ 산출기준 : 총급유액 / 총사용량

※ 주요 가격변동원인 : 국제 원유가 변동

(나) 항공기 정비지원 부품

| (단위: 천USD) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 항공기 정비지원 부품 | 118,191 | 244,110 | 288,036 |

※ 산출기준 : 기간중 항공기 정비를 위해 발주한 구매 ORDER 액수 기준

※ 주요 가격변동원인 : 부품 공급업자의 가격인상, 환율 변동 등

2) ㈜진에어

| 구 분 | 2025년 1분기 | 2024년 | 2023년 | |

| 항공유 | 국내(KRW/USG) | 3,268 | 3,259 | 3,436 |

| 해외(USC/USG) | 254 | 267 | 282 | |

※ 상기 수치는 구매금액(KRW 또는 USC)을 항공유 구매량(USG)으로 나누어 산출

3) 에어부산㈜

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|

| 항공유 | 국내(KRW/USG) | 3,333 | 3,337 | 3,528 |

| 해외(USC/USG) | 260 | 269 | 288 | |

※ 상기 수치는 구매금액(KRW 또는 USC)을 항공유 구매량(USG)으로 나누어 산출

4) 에어서울㈜

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|

| 항공유 | 국내(KRW/USG) | 3,277 | 3,234 | 3,414 |

| 해외(USC/USG) | 267 | 278 | 290 | |

※ 상기 수치는 구매금액(KRW 또는 USC)을 항공유 구매량(USG)으로 나누어 산출

5) 한국공항㈜

| (단위 : 백만원) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 |

| TOW TRACTOR (항공기 견인용 장비) |

848 | 848 | 848 |

| TUG CAR (항공화물 견인용) |

110 | 100 | 70 |

| L/D LOADER (화물 상하역) |

483 | 427 | 399 |

| CGO CONVEYOR (화물상하역) |

114 | 102 | 56 |

| JET A-1 (민수용항공유) |

895원/ℓ | 843원/ℓ | 941원/ℓ |

| AV GAS (경항공유) |

1,682원/ℓ | 1,571원/ℓ | 1,588원/ℓ |

| GASOLINE | 1,581원/ℓ | 1,553원/ℓ | 1,533원/ℓ |

| DIESEL | 1,461원/ℓ | 1,436원/ℓ | 1,459원/ℓ |

※ 산출기준 : (장비) 2025년 3월 31일 기준 최근 구매한 장비 계약 금액 기재

(유류) 2025년 3월 31일 기준 당사 유류 구매단가 기재

6) 아이에이티㈜

| (단위 : USD/US Gallon) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 |

| 항공유 | 2.20 | 2.33 | 2.54 |

다. 생산에 관한 사항

(1) ㈜대한항공

(가) 생산능력

| (단위: 여객 - 백만석km, 화물 - 백만톤km, 금액 - 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | ||

| 항공운송 | 1. 여객 | 22,788 | 2,868,171 | 91,055 | 11,607,486 | 80,777 | 10,693,658 |

| 국내선 | 614 | 117,387 | 2,712 | 544,265 | 2,724 | 553,001 | |

| 국제선 | 22,174 | 2,750,784 | 88,343 | 11,063,221 | 78,053 | 10,140,657 | |

| 2. 화물 | 2,896 | 1,494,508 | 12,131 | 6,050,068 | 11,757 | 5,619,689 | |

| 합 계 | 4,362,679 | 17,657,554 | 16,313,347 | ||||

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 공급

- 여객 : 공급좌석ㆍkm = 기종별 공급좌석수 ×운항거리의 합

- 화물 : 공급톤ㆍkm = 기종별 공급톤 ×운항거리의 합

ㅇ 금액 : 공급수량 × Yield (생산실적 금액÷수송수량)

② 평균가동시간 : 월간 시간

ㅇ 여객기 : 358시간/월

ㅇ 화물기 : 434시간/월

ㅇ 전 체 : 370시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수

(다) 생산실적

| (단위: 여객-백만인km, 화물-백만톤km, 금액-백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 수송 | 금액 | 수송 | 금액 | 수송 | 금액 | ||

| 항공운송 | 1. 여객 | 19,352 | 2,435,472 | 76,665 | 9,778,603 | 68,053 | 9,013,850 |

| 국내선 | 516 | 98,824 | 2,355 | 472,724 | 2,358 | 478,690 | |

| 국제선 | 18,836 | 2,336,648 | 74,310 | 9,305,879 | 65,695 | 8,535,160 | |

| 2. 화물 | 2,043 | 1,054,043 | 8,846 | 4,411,585 | 8,431 | 4,029,748 | |

| 합 계 | 3,489,515 | 14,190,188 | 13,043,598 | ||||

※ 수송은 유상승객 RPK, 유상화물 CTK 기준

※ 제64기(2025년) 1분기 보너스 승객 탑승 거리(BPK)는 2,135백만인Km 임

(2) 주요종속회사

1) 아시아나항공㈜

(가) 생산능력

| (단위: 여객 - 백만석km, 화물 - 백만톤km, 금액 - 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | ||

| 항공운송 | 1. 여객 | 12,772 | 1,414,762 | 49,779 | 5,773,857 | 43,119 | 5,502,147 |

| 국내선 | 467 | 67,856 | 2,102 | 392,260 | 2,362 | 464,269 | |

| 국제선 | 12,305 | 1,346,906 | 47,677 | 5,381,597 | 40,757 | 5,037,878 | |

| 2. 화물 | 1,222 | 532,017 | 5,038 | 2,389,741 | 4,852 | 2,068,852 | |

| 합 계 | 1,946,779 | 8,163,598 | 7,570,999 | ||||

※ 여객부문은 2025년부 마일리지(무상) 승객 포함한 RPK 기준

※ 화물부문은 유상화물 RTK 기준

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 공급

- 여객 : 공급좌석ㆍkm = 기종별 공급좌석수 × 운항거리의 합

- 화물 : 공급톤ㆍkm = 기종별 공급톤 × 운항거리의 합

ㅇ 금액 : 공급수량 × Yield (생산실적 금액 ÷ 수송수량)

② 평균가동시간 : 월간 시간

ㅇ 여객기 : 358시간/월

ㅇ 화물기 : 380시간/월

ㅇ 전 체 : 361시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수

(다) 생산실적

| (단위: 여객-백만인km, 화물-백만톤km, 금액-백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 수송 | 금액 | 수송 | 금액 | 수송 | 금액 | ||

| 항공운송 | 1. 여객 | 10,843 | 1,201,730 | 40,097 | 4,646,354 | 33,642 | 4,289,273 |

| 국내선 | 415 | 60,251 | 1,632 | 304,534 | 1,794 | 352,568 | |

| 국제선 | 10,428 | 1,141,479 | 38,465 | 4,341,820 | 31,848 | 3,936,705 | |

| 2. 화물 | 852 | 370,928 | 3,625 | 1,719,485 | 3,770 | 1,607,177 | |

| 합 계 | 1,572,658 | 6,365,839 | 5,896,450 | ||||

※ 여객부문은 2025년부 마일리지(무상) 승객 포함한 RPK 기준

※ 화물부문은 유상화물 RTK 기준

※ 2025년 1분기 보너스 승객 탑승 거리(BPK)는 759백만인Km 임

2) ㈜진에어

(가) 생산능력

| (단위 : 공급수량- 백만석km, 금액- 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | ||

| 항공운송 | 1. 여객 | 3,980 | 438,461 | 14,502 | 1,540,509 | 12,630 | 1,363,029 |

| 국내선 | 378 | 56,019 | 1,794 | 307,869 | 1,887 | 325,288 | |

| 국제선 | 3,602 | 382,442 | 12,708 | 1,232,640 | 10,743 | 1,037,741 | |

| 합 계 | 3,980 | 438,461 | 14,502 | 1,540,509 | 12,630 | 1,363,029 | |

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 공급 : 공급좌석ㆍkm = 기종별 공급좌석수 × 운항거리의 합

ㅇ 금액 : 공급수량 × Yield (생산실적 금액 ÷ 수송수량)

② 평균가동시간 : 381시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수

(다) 생산실적

| (단위: 백만인km, 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 수송 | 금액 | 수송 | 금액 | 수송 | 금액 | ||

| 항공운송 | 1. 여객 | 3,535 | 394,082 | 12,906 | 1,367,136 | 11,079 | 1,195,774 |

| 국내선 | 304 | 45,823 | 1,544 | 265,054 | 1,656 | 285,527 | |

| 국제선 | 3,231 | 348,259 | 11,362 | 1,102,082 | 9,423 | 910,247 | |

| 합 계 | 3,535 | 394,082 | 12,906 | 1,367,136 | 11,079 | 1,195,774 | |

※ 수송은 유상승객 RPK 기준

3) 에어부산㈜

(가) 생산능력

| (단위: 백만석km, 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | ||

| 항공운송 | 1. 여객 | 2,254 | 265,733 | 9,155 | 1,051,636 | 7,723 | 959,634 |

| 국내선 | 236 | 31,328 | 1,374 | 226,750 | 1,494 | 251,740 | |

| 국제선 | 2,018 | 234,405 | 7,781 | 824,886 | 6,229 | 707,894 | |

| 합 계 | 2,254 | 265,733 | 9,155 | 1,051,636 | 7,723 | 959,634 | |

※ ㈜대한항공과의 수익 산정 기준 통일로 과거 공시 수치 일부 변경됨

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 공급 : 공급좌석ㆍkm = 기종별 공급좌석수 × 운항거리의 합

ㅇ 금액 : 공급수량 × Yield (생산실적 금액 ÷ 수송수량)

② 평균가동시간 : 388시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수

(다) 생산실적

| (단위: 백만인km, 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 수송 | 금액 | 수송 | 금액 | 수송 | 금액 | ||

| 항공운송 | 1. 여객 | 1,962 | 231,336 | 8,002 | 921,681 | 6,618 | 825,101 |

| 국내선 | 202 | 26,913 | 1,243 | 205,184 | 1,332 | 224,273 | |

| 국제선 | 1,760 | 204,423 | 6,759 | 716,497 | 5,286 | 600,828 | |

| 합 계 | 1,962 | 231,336 | 8,002 | 921,681 | 6,618 | 825,101 | |

※ 수송은 유상승객 RPK 기준

※ ㈜대한항공과의 수익 산정 기준 통일로 과거 공시 수치 일부 변경됨

4) 에어서울㈜

(가) 생산능력

| (단위: 백만석km, 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 공급 | 금액 | 공급 | 금액 | 공급 | 금액 | ||

| 항공운송 | 1. 여객 | 774 | 90,858 | 3,209 | 324,062 | 2,802 | 318,272 |

| 국내선 | 65 | 6,665 | 211 | 27,123 | 336 | 45,603 | |

| 국제선 | 709 | 84,193 | 2,998 | 296,939 | 2,466 | 272,669 | |

| 합 계 | 774 | 90,858 | 3,209 | 324,062 | 2,802 | 318,272 | |

※ ㈜대한항공과의 수익 산정 기준 통일로 과거 공시 수치 일부 변경됨

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 공급 : 공급좌석ㆍkm = 기종별 공급좌석수 × 운항거리의 합

ㅇ 금액 : 공급수량 × Yield (생산실적 금액 ÷ 수송수량)

② 평균가동시간 : 414시간/월

* 월평균 가동시간 = 총 유상 비행시간 ÷ 운영대수

(다) 생산실적

| (단위: 백만인km, 백만원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | |||

| 수송 | 금액 | 수송 | 금액 | 수송 | 금액 | ||

| 항공운송 | 1. 여객 | 719 | 84,441 | 2,957 | 299,700 | 2,526 | 287,515 |

| 국내선 | 60 | 6,160 | 194 | 24,935 | 318 | 43,028 | |

| 국제선 | 659 | 78,281 | 2,763 | 274,765 | 2,208 | 244,487 | |

| 합 계 | 719 | 84,441 | 2,957 | 299,700 | 2,526 | 287,515 | |

※ 수송은 유상승객 RPK 기준

※ ㈜대한항공과의 수익 산정 기준 통일로 과거 공시 수치 일부 변경됨

5) 한국공항㈜

(가) 생산능력

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 |

| 항공운수보조 | 항공기지상조업, 화물조업 등 | 인천 외 | 127,535 | 510,410 | 456,716 |

| 제품판매 | 제주생수, 축산물 | 제주 외 | 5,606 | 24,716 | 20,272 |

| 기타사업 | 렌탈, 임대, 민속촌 | 인천 외 | 6,943 | 27,464 | 25,438 |

| 합 계 | 140,084 | 562,590 | 502,426 | ||

(나) 생산능력의 산출근거

① 산출방법 등

ㅇ 산출기준 : 항공기 지상조업의 산출기준은 인력 및 조업장비의 가동으로

고객 항공사와 계약된 조업 요율에 의한 항공편수 및

취급 화물량, 급유 조업 및 판매량에 의한 매출액으로 산정하였고,

기타 생수, 축산 사업은 당해 년도 수주량 또는 계약내용에 의하여

생산 판매하는 실적으로 산정.

ㅇ 산출방법 : 항공사와 계약된 조업 요율과 기타 수주량 및 공급계약에

의한 매출실적 기준에 의거 작성.

② 평균가동시간 (2025년 1월 1일 ~ 3월 31일까지)

ㅇ 월 평균 3,320명의 재직 인원(정규/인턴직)과 동력장비 1,219여대가

일일 평균 약 919대의 항공기 지상조업 및 용역 서비스를 제공

(다) 생산실적

| (단위 : 백만원) |

| 사업부문 | 품 목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 |

|

항공운수보조 (상품매출포함) |

지상조업, 항공기급유 화물조업 등 |

인천 외 | 127,535 | 510,410 | 456,716 |

| 제품판매 | 제주생수, 축산물 | 제주 | 5,723 | 24,716 | 20,272 |

| 기타사업 | 렌탈, 임대, 민속촌 | 인천 외 | 6,826 | 27,464 | 25,438 |

| 합 계 | 140,084 | 562,590 | 502,426 | ||

6) 아이에이티㈜, 한진정보통신㈜, ㈜왕산레저개발, Hanjin International Corp., 아시아나아이디티㈜, 아시아나에어포트㈜, 아시아나티앤아이㈜

상기 7개의 주요종속회사는 사업 특성상 생산능력 수량 산출이 불가하여 기재를 생략하며 생산실적에 관한 사항은 II. 사업의 내용 > 2. 주요 제품 및 서비스 > 가. 매출 현황을 참고하시기 바랍니다.

라. 생산 설비에 관한 사항

(1) 토지, 건물, 항공기 등의 변동 내역

| (단위:백만원) | ||||||

|---|---|---|---|---|---|---|

| 과목 | 기초장부가액 | 취득/대체(*2) | 처분장부금액 | 감가상각비 | 기타증감액(*3) | 기말장부가액 |

| 토지 | 3,038,850 | - | - | - | (547) | 3,038,303 |

| 건물 | 1,616,877 | 11,269 | - | (17,260) | (2,356) | 1,608,530 |

| 구축물 | 74,003 | 9 | - | (1,181) | (7) | 72,824 |

| 기계장치 | 144,397 | 10,809 | - | (4,161) | (244) | 150,801 |

| 항공기 및 엔진 | 6,030,134 | 1,192,323 | - | (207,798) | (46,852) | 6,967,807 |

| 항공기재(*4) | 2,048,791 | 193,621 | (18,272) | (72,718) | (8,589) | 2,142,833 |

| 기타유형자산 | 371,876 | 44,929 | (6,631) | (33,400) | (61,231) | 315,543 |

| 건설중인자산 | 2,494,158 | (86,229) | (73) | - | 15,538 | 2,423,394 |

| 사용권자산-항공기 | 12,463,164 | (144,869) | (5,240) | (326,227) | (63,521) | 11,923,307 |

| 사용권자산-기타 | 370,104 | 178,217 | (122,948) | (29,892) | (18,200) | 377,281 |

| 합계 | 28,652,354 | 1,400,079 | (153,164) | (692,637) | (186,009) | 29,020,623 |

| (*1) 투자부동산을 포함하여 기재하였습니다. |

| (*2) 당분기 중 건설중인자산 취득관련 지출액은 512,827백만원이며, 취득이 완료되어 대체된 금액은 599,056백만원이 차감되어 있습니다. |

| (*3) 기타증감은 주로 차입원가 자본화에 따른 대체 및 환율변동에 의한 증감액 등으로 구성되어 있습니다.. |

| (*4) 항공기재 중 정비용품에 대해 연결실체의 차입금과 관련하여 금융기관 등에 담보로 제공되어 있습니다. |

(담보 설정 내용)

| (단위: 백만원) | |||||

|---|---|---|---|---|---|

| 담보제공자산 | 장부가액 | 담보설정금액 | 담보권자 | 담보제공이유 | |

| 토지 및 건물 등 | 2,273,271 | 2,592,113 | 한국산업은행 등 | 수출성장자금 차입금 포함 장ㆍ단기 차입금 등 |

|

| 항공기 및 기계장치 | 2,789,445 | 3,681,028 | |||

| 토지 및 건물 | 서울 강서구 오정로 443-83 등 | 204,308 | 284,180 | 한국산업은행, (주)우리은행 | 담보부 차입금 |

| 기타 | 저장품(정비용품) | 297,205 | 342,710 | 한국수출입은행 | |

| 토지 및 건물 | 에어부산 본사 사옥 | 55,772 | 49,071 | 부산은행 | L/C개설 담보 |

-투자부동산 포함

(2) 토지 및 건물/주택의 기준 시가 현황 (국내지역)

(가) 건물 및 주택

| (단위 : 억원) |

| 건물 및 주택 | 명칭 | 시가표준액 |

| ㈜대한항공 | 서울 대한항공빌딩 외 | 3,115 |

| 아시아나항공㈜ | 아시아나타운 외 | 624 |

| 에어부산㈜ | 부산시 에어부산 사옥 외 | 167 |

| 한국공항㈜ | 본사사옥 외 | 68 |

| 아시아나에어포트㈜ | 인천 GSE(신관) 외 | 32 |

| 아이에이티㈜ | 인천시 중구 영종순환로 900번길 15 | 21 |

| ㈜왕산레저개발 | 인천 중구 을왕동 980-1 외 | 82 |

| 아시아나아이디티㈜ | 강원도 속초시 노학동 795-4 외 | 29 |

| 합 계 | 4,138 | |

※ 투자부동산 및 공유제회원권 포함

(나) 토지

| (단위 : 억원) |

| 토지 | 소재지 | 공시지가 |

| ㈜대한항공 | 서울시 강서구 공항동 외 | 11,841 |

| 아시아나항공㈜ | 서울시 강서구 오쇠동 47-1 외 | 662 |

| 에어부산㈜ | 부산시 강서구 대저2동 외 | 141 |

| 한국공항㈜ | 서울시 강서구 방화동 외 | 626 |

| 아시아나에어포트㈜ | 경상남도 통영시 도남동 645-2 외 | 2 |

| 아이에이티㈜ | 인천 중구 운북동 1329-1 | 486 |

| ㈜왕산레저개발 | 인천 중구 을왕동 980 외 | 802 |

| 아시아나아이디티㈜ | 강원도 속초시 노학동 795-4 외 | 3 |

| 합 계 | 14,563 | |

※ 투자부동산 및 공유제회원권 포함

(3) 주요 설비 투자 현황

1) ㈜대한항공

| (단위 : 억원) |

| 투자 목적 | 투자 내용 | 투자 기간 | 총소요자금 | 기지출금액 | 향후 투자금액 | 향후기대효과 |

| 기재 계획에 따른 경년기 교체 및 차세대 항공기 도입 | 신규 항공기 구매 | 2015.11 ~ 2033.03 | 763,350 | 87,937 | 675,413 | 수요 증가 대비 및 노선 경쟁력 강화 |

| 정비 시설의 증설 및 신제품 개발 | #1,2행거 재건축 | 2015.11 ~ 미정 | 658 | 3 | 655 | 정비기반시설 확충을 통한 생산능력 증가 |

| 엔진정비/수리 능력 확보 | 엔진정비시설 건립 | 2021.10 ~ 2027.12 | 5,780 | 976 | 4,804 | 엔진정비/수리 능력 확보 |

※ 상기 주요 설비 투자는 공시서류 작성기준일 현재 이사회 결의에 따라 투자계획이 확정되어 진행 중인 현황을 기재함

※ 상기 신규 항공기 구매 투자금액은 항공기 List Price 기준으로 산정하였으며, 실제 취득가격과 차이가 있을 수 있음

※ 상기 신규 항공기 구매 기지출금액은 공시서류 작성기준일 현재 도입 완료된 항공기 List Price 합계임

※ 적용환율 : 1,466.50원(2025년 3월말 평가환율 기준)

2) 아시아나항공㈜

| (단위 : 백만원) |

|

계획 명칭 |

당기 예상투자총액 |

연도별 예상투자액 |

투자효과 |

||

|---|---|---|---|---|---|

|

2025년 예산 |

2025년1분기 실적 |

2026년 | 2027년 | ||

|

항공기, 항공기재 |

551,256 | 248,057 | 462,386 | 864,092 | 생산성 제고 |

|

일반설비 |

30,442 | 4,322 | 26,846 | 27,515 | 능력 유지 |

※ 항공기, 항공기 기재 : 항공기구매, 도입보증금, 동체중정비자산화, 엔진수리자산화, 항공기개조, 항공기재 등

※ 일반설비 : 기계장치, 공기구 (IT공기구 포함), 차량운반구, 비품, 건축물 등

※ 당기 예상투자총액 및 연도별 예상투자액은 건설중인 자산은 제외한 금액

3) 에어부산㈜

| (단위 : 백만원) |

|

계획 명칭 |

당기 예상투자총액 |

연도별 예상투자액 |

투자효과 |

||

|---|---|---|---|---|---|

|

2025년 예산 |

2025년1분기 실적 |

2026년 | 2027년 | ||

|

항공기, 항공기재 |

110,236 | 11,512 | 76,697 | 59,692 | 생산성 제고 |

|

일반설비 |

4,357 | 723 | 4,442 | 4,529 | 능력유지 |

※ 항공기, 항공기 기재 : 항공기구매, 도입보증금, 동체중정비자산화, 엔진수리자산화, 항공기개조, 항공기재 등

※ 일반설비 : 기계장치, 공기구 (IT공기구 포함), 차량운반구, 비품, 건축물 등

※ 당기 예상투자총액 및 연도별 예상투자액은 건설중인 자산은 제외한 금액

4) 에어서울㈜

| (단위 : 백만원) |

|

계획 명칭 |

당기 예상투자총액 |

연도별 예상투자액 |

투자효과 |

||

|---|---|---|---|---|---|

|

2025년 예산 |

2025년1분기 실적 |

2026년 | 2027년 | ||

| 항공기, 항공기재 | 47,191 | 13,540 | 40,671 | 26,431 | 생산성 제고 |

| 일반설비 | 562 | 323 | 701 | 345 | 능력 유지 |

| IT솔루션 | 2,576 | 626 | 500 | 420 | 영업 강화 |

※ 항공기, 항공기 기재 : 항공기구매, 도입보증금, 동체중정비자산화, 엔진수리자산화, 항공기개조, 항공기재 등

※ 일반설비 : 기계장치, 공기구 (IT공기구 포함), 차량운반구, 비품, 건축물 등

※ IT솔루션 : 소프트웨어 등

※ 당기 예상투자총액 및 연도별 예상투자액은 건설중인 자산은 제외한 금액

5) 한국공항㈜

| (단위 : 백만원) |

| 사업부문 |

계획 명칭 |

예상투자총액 |

연도별 예상투자액 |

투자효과 | |

| 자산 형태 | 금액 | 2025년(제59기) | |||

| 항공운수보조 |

국내공항 조업장비 |

장비 | 24,786 | 24,786 | 공항 영업기반 확충 |

| 제품판매 |

장비구매 시설보수 등 |

기계장치/ 구축물 등 |

1,665 | 1,665 | 생산성 향상 |

| 기타사업 |

렌탈용 지게차 전산 |

운용리스/비품 | 16,007 | 16,007 | 영업기반 확충 |

6) 아시아나아이디티㈜

| (단위 : 백만원) |

|

계획 명칭 |

당기 예상투자총액 |

연도별 예상투자액 |

투자효과 |

||

|---|---|---|---|---|---|

|

2025년 예산 |

2025년1분기 실적 |

2026년 | 2027년 | ||

| IT솔루션 | 688 | 61 | 1,032 | 1,239 | 영업 강화 |

※ IT솔루션 : AI/빅데이터/IoT센서 솔루션, 클라우드서비스 시스템, 플랫폼 솔루션, 항공/건설/금융 산업별 특화 솔루션 등

※ 당기 예상투자총액 및 연도별 예상투자액은 건설중인 자산은 제외한 금액

7) 아시아나에어포트㈜

| (단위 : 백만원) |

|

계획 명칭 |

당기 예상투자총액 |

연도별 예상투자액 |

투자효과 |

||

|---|---|---|---|---|---|

|

2025년 예산 |

2025년1분기 실적 |

2026년 | 2027년 | ||

|

조업장비 |

8,722 | 1,857 | 9,820 | 9,820 | 능력 유지 |

※ 조업장비 : 항공 지상조업, 화물 하역/적재 장비 등

※ 당기 예상투자총액 및 연도별 예상투자액은 건설중인 자산은 제외한 금액

4. 매출 및 수주상황

가. 사업부문별 매출 현황

| (단위 : 백만원) | |||

| 구 분 | 제64기 1분기 | 제63기 | 제62기 |

| 1. 항공운송사업 | |||

| 총매출액 | 6,445,432 | 17,628,983 | 15,864,005 |

| 연결조정액 | -195,500 | -615,496 | -516,218 |

| 순매출액 | 6,249,932 | 17,013,487 | 15,347,787 |

| 2. 항공우주사업 | |||

| 총매출액 | 134,990 | 592,980 | 540,711 |

| 연결조정액 | - | -3 | -9 |

| 순매출액 | 134,990 | 592,977 | 540,702 |

| 3. 호텔사업 | |||

| 총매출액 | 47,627 | 183,392 | 170,925 |

| 연결조정액 | -6,328 | -22,153 | -17,774 |

| 순매출액 | 41,299 | 161,239 | 153,151 |

| 4. 기타사업(*1) | |||

| 총매출액 | 85,038 | 230,784 | 205,891 |

| 연결조정액 | -19,397 | -127,769 | -135,735 |

| 순매출액 | 65,641 | 103,015 | 70,156 |

| 총계 | |||

| 총매출액 | 6,713,087 | 18,636,139 | 16,781,532 |

| 연결조정액 | -221,225 | -765,421 | -669,736 |

| 순매출액 | 6,491,862 | 17,870,718 | 16,111,796 |

(*1) 기타사업에는 IT 서비스, 항공기엔진수리, 전자상거래 등이 있습니다.

나. 지역별 매출 현황

| (단위 : 백만원) | |||

| 구 분 | 제64기 1분기 | 제63기 | 제62기 |

| 1. 국내 | |||

| (국내선 및 내수) | |||

| 총매출액 | 664,386 | 2,904,579 | 3,153,955 |

| 연결조정액 | -204,981 | -709,417 | -624,161 |

| 순매출액 | 459,405 | 2,195,162 | 2,529,794 |

| (국제선 및 수출) | |||

| 총매출액 | 5,992,955 | 15,521,609 | 13,435,585 |

| 연결조정액 | - | - | - |

| 순매출액 | 5,992,955 | 15,521,609 | 13,435,585 |

| [국내 소계] | |||

| 총매출액 | 6,657,341 | 18,426,188 | 16,589,540 |

| 연결조정액 | -204,981 | -709,417 | -624,161 |

| 순매출액 | 6,452,360 | 17,716,771 | 15,965,379 |

| 2. 해외 | |||

| (미주) | |||

| 총매출액 | 48,792 | 186,477 | 173,007 |

| 연결조정액 | -9,358 | -32,628 | -26,696 |

| 순매출액 | 39,434 | 153,849 | 146,311 |

| (아시아 등) | |||

| 총매출액 | 6,954 | 23,474 | 18,985 |

| 연결조정액 | -6,886 | -23,376 | -18,879 |

| 순매출액 | 68 | 98 | 106 |

| [해외 소계] | |||

| 총매출액 | 55,746 | 209,951 | 191,992 |

| 연결조정액 | -16,244 | -56,004 | -45,575 |

| 순매출액 | 39,502 | 153,947 | 146,417 |

| 총계 | |||

| 총매출액 | 6,713,087 | 18,636,139 | 16,781,532 |

| 연결조정액 | -221,225 | -765,421 | -669,736 |

| 순매출액 | 6,491,862 | 17,870,718 | 16,111,796 |

다. 판매경로 및 판매방법 등

(1) ㈜대한항공

(가) 여객부문

여객사업의 항공권 판매 경로는 크게 직접 판매와 간접 판매 두 가지로 구분됩니다.

직접 판매는 당사가 운영하는 국내외 지점과 인터넷 홈페이지 및 모바일 앱 등에서 고객을 대상으로 직접 항공권을 판매하는 방식이며, 간접 판매는 여행사 등에서 항공권 판매를 대행하는 방식입니다.

간접 판매는 판매 주체 및 성격에 따라 대리점 판매, 총판매대리점 판매, 외국 항공사 판매로 구분됩니다.

(나) 화물부문

화물 사업의 판매는 화주(고객)로부터 항공 화물 수송을 위탁 받는 대리점을 통한 간접 판매 방식이 주종을 이루고 있습니다. 대리점은 고객인 화주와 항공 수송을 포함한 화물 운송 전 과정에 걸친 서비스(화물의 pick-up, 공항까지의 운송, 포장 및 각종 서류 준비 등)에 대한 운임 계약을 체결하는데, 전체 운송 과정 중 항공 수송에 관련하여 대리점이 항공사에 항공 운임을 지불하는 방식입니다.

(2) 주요종속회사

1) 아시아나항공㈜

(가) 여객부문

○ 직접판매 : 국내외 지점, 매표소, 인터넷 홈페이지(flyasiana.com), 모바일 앱

등에서 고객을 대상으로 직접 항공권 판매

○ 대리점판매 : 지정된 대리점에서 판매 대행, 판매실적에 따른 인센티브 지급

○ 총판매대리점 :

- 취항지역의 제반 업무를 대행하는 총판대리점을 임명 후

총판대리점을 통한 판매

- 취항하지 않는 특정 지역내에 회사를 대표하는 대리점을 통한 판매

○ 외국항공사 판매 : 외국항공사에서 회사의 운항구간을 판매하고 상호 정산

(나) 화물부문

○ 직접판매 : 국내외 지점, 영업소 및 공항지점에서 고객을 상대로 직접 판매

○ 대리점판매 : 지정된 대리점에서 판매 대행, 판매실적에 따른 인센티브 지급

○ 총판매대리점 :

- 취항지역의 제반 업무를 대행하는 총판대리점을 임명 후

총판대리점을 통한 판매

- 취항하지 않는 특정 지역내에 회사를 대표하는 대리점을 통한 판매

○ 외국항공사 판매 : 외국항공사에서 회사의 운항구간을 판매하고 상호 정산

○ 정부 또는 공공기관과 항공사간의 특별요금에 의해

공공화물(진단키트, 백신, 구호물품 등)을 수송하는 방법

○ 우편물 판매 : 우정청과 항공사간의 특별요금에 의해서 이루어지는 직접판매

2) ㈜진에어

○ 직접판매 : 온라인(인터넷/모바일 홈페이지), 오프라인(콜센터/공항지점)

○ 간접판매 : 국내 대리점, 해외 대리점

3) 에어부산㈜

○ 직접판매 : 국내외 공항지점, 예약센터, 에어부산 온라인 홈페이지,

모바일 앱 등에서 고객을 대상으로 직접 항공권 판매

○ 대리점판매 : 국내외 지정된 대리점에서 판매 대행,

판매실적에 따른 인센티브 지급

4) 에어서울㈜

○ 직접판매 : 국내외 공항지점, 예약센터, 에어서울 온라인 홈페이지,

모바일 앱 등에서 고객을 대상으로 직접 항공권 판매

○ 대리점판매 : 국내외 지정된 대리점에서 판매 대행,

판매실적에 따른 인센티브 지급

5) 한국공항㈜

한국공항㈜의 항공기 지상조업은 국내에 이ㆍ착륙하는 항공기의 지상체류기간 중 지상에서 필요로 하는 항공기 지상조업의 지원을 판매합니다. 항공기 급유조업은 국내 공항(인천, 김포, 김해, 제주 등)에 이ㆍ착륙하는 항공기의 지상체류기간 중 항공기 급유를 지원합니다. 항공기 화물조업은 인천국제공항을 통해 입ㆍ출항하는 수출입화물에 대한 접수, 적재, 분류, 인도 등의 조업을 지원하여 판매하고, 화물터미널에 체류하는 화물에 대한 보관, 관리 업무를 대행하여 판매합니다. 생수사업은 먹는샘물 제조영업 허가를 득한 후 ㈜대한항공을 비롯한 그룹사에 공급하고 일반판매를 추진하며, 축산은 ㈜대한항공 기내식 공급 및 e-SKYSHOP, 쿠팡 온라인몰에서 판매하고 있습니다.

6) 아시아나에어포트㈜

아시아나에어포트㈜는 항공사에게 직접 용역 및 재화를 제공하고 있으며, 항공기의 지상조업에 관련한 용역 및 재화를 제공하고 있습니다.

7) 한진정보통신㈜

한진정보통신㈜는 IT서비스 분야별 판매조직을 가지고 있으며 해당 조직 별로 전문성을 지닌 영업대표가 판매를 담당하고 있습니다. 판매경로 및 방법은 경쟁 입찰과 수의 계약을 통해 고객에게 직접 제품 또는 용역을 제공하고 있습니다.

8) 아시아나아이디티㈜

아시아나아이디티㈜의 판매조직은 2025년 기준으로 항공, 공항/물류, 금융 3개 부문으로 구분할 수 있습니다.

운영유지보수는 대부분이 민간회사의 매출입니다. 주로 컨설팅/SI 구축의 후속 사업으로 발주되며, 계약 기간은 최소1년에서 길게는 10년까지 연장 가능합니다. 장기계약으로 기간 중 변경사항에 대해서는 기본계약을 근거로 매년 구체적인 서비스 제공 범위와 용역대가에 대해서 추가 약정을 체결하고 있습니다.

컨설팅/SI 매출의 경우, 프로젝트 단위 별로 계약을 체결하며, 대부분이 경쟁 입찰 형태로 진행됩니다. 고객사의 사업 발주 시 사전규격공고 및 사업공고를 실시하며, 정해진 기한 내에 제안서를 작성하고 입찰에 참여하게 됩니다. 최종평가 후 우선협상자로 선정되면 고객사와 세부적인 조건을 조율한 후 최종계약을 체결하게 됩니다.

| 구 분 | 역 할 | 주요 고객사 |

| 항공 | ○ 항공 IT 서비스 컨설팅, 설계, 개발에서 운영 유지보수까지 토탈 서비스 제공 ○ 항공분야 전문인력과 특화 솔루션 보유, 최첨단 기술 기반 맞춤형 솔루션 제공 |

아시아나항공, 에어부산, 에어서울, 에어인천 등 |

| 공항/물류 |

○ 공항 이용객의 편리한 수속과 공항 운영 효율성 향상을 위한 공항 IT 컨설팅, SI 및 유지보수 통합 관리 ○고속버스 및 철도 운송관리, 차량관제를 위한 컨설팅, 진단, 구축 및 유지보수 |

인천국제공항공사, 포스코디엑스, 티머니 등 |

| 금융 | ○은행/보험/카드/증권 등 금융분야 디지털 전환을 위한 IT 컨설팅 및 구축 서비스 제공 |

유안타증권, 신한라이프생명보험, 삼성카드, 삼성생명보험 등 |

9) 아이에이티㈜

아이에이티㈜의 주 판매 제품은 항공기용 대형 엔진 테스트로서, ㈜대한항공에서 정비된 GE90, PW4090, PW4168, PW4170, PW4062 및 PW1100G 엔진을 수령 받아 최종 성능 테스트를 수행하고 있으며, 테스트 완료 후 시운전비용을 ㈜대한항공에 청구하고 있습니다.

10) ㈜왕산레저개발

㈜왕산레저개발의 판매는 개별적으로 마리나 선박을 소유하고 있는 선주 또는 관리업체가 홈페이지나 마리나 사무실에 내전(내방)하여 계류요금을 납부하고 신청서를 작성하여 계류하는 방식입니다.

11) Hanjin International Corp.

윌셔그랜드센터의 호텔상품은 호텔 운영사(InterContinental Hotels Group) 및 여행사등의 제휴사를 통해 판매됩니다. 또한, 오피스와 리테일 임대사업은 전문 임대 중개인을 통해 임대하고 있습니다.

12) 아시아나티앤아이㈜

아시아나티앤아이㈜의 판매조직은 트레이딩, 임대차관리, 보험 3개 부문으로 구분할 수 있습니다.

| 구 분 | 역 할 | 주요 고객사 |

| 트레이딩 |

ㆍ광고대행 및 기내면세지 제작 ㆍ기타 서비스에 필요한 소모품 개발 및 공급 |

아시아나항공, 에어부산, 에어서울 등 |

| 임대차관리 |

ㆍ임대차, 전대차 계약관리 및 운영 ㆍ입주공사 및 유지보수 지원 |

금호건설, 아시아나아이디티, 아시아나항공, 아시아나세이버, 한국미쓰비시상사 |

| 보험 | ㆍ고객의 니즈에 맞춘 보험 상품 셜계 등 ㆍ최적의 보험 솔루션을 제공 및 효율적이고 체계적인 리스크 관리 ㆍ외국인 기장 숙소관리 ㆍ임직원 출장, 주재 및 승무원 비자 대행 |

아시아나항공, 에어부산, 에어서울 등 |

라. 판매전략

(1) ㈜대한항공

(가) 여객부문

2025년 2분기에는 6.3 대통령 선거 및 美 정부의 강경한 관세 정책 등 영향으로 어느 때보다 대내외적 불확실성이 클 것으로 예상됩니다. 1,450원 수준에서 횡보 중인 고환율은 운영상 큰 부담으로 작용할 것이며 전세계적인 저성장 기조에 따른 항공 수요 둔화 가능성도 상존할 것으로 예상됩니다. 이에 당사는 불확실성 영향을 최소화하고 수익성을 개선하는 한편, 고객 경험을 더 높은 차원에서 제고하기 위해 다음과 같은 사업 전략을 수립하였습다.

첫째, 실수요 기반 노선을 운영하겠습니다. 안전 운항 기반, 면밀한 수요 분석을 통해 실수요 중심으로 공급을 운영하겠습니다. 4월 18일 부로 간사이 주요 지역 접근성이 우수한 고베 노선에 신규 취항함으로써 일본 노선에서의 경쟁 우위를 지속 강화해 나가겠습니다. 또한 여력 기재를 적극 활용하여 조지아 트빌리시, 아르메니아 예레반 등에 부정기편을 운영하는 등 계절성 수요 유치에도 최선을 다하겠습니다. 이밖에도 고수요 노선 중심의 공급 재배치를 통해 전체 노선 운영의 효율성을 제고하고자 합니다.

둘째, 수익성을 강화하겠습니다. 당사는 기단 현대화에 가용 역량을 집중함으로써 연료 효율성 등 비용 구조상의 근본적 개선을 추진하고 있습니다. 2025년 2분기에는 B787-10, Dreamliner를 추가 도입할 예정이며 A350-900 2대의 가동률도 점차 확대해 나갈 것입니다. 지난 3월에는 보잉 및 GE 에어로스페이스의 최고 경영자를 만나 협력을 강화하기로 하는 등 항공기 제작 지연으로 인한 공급 우려에 선제적으로 대응하고 있습니다. 뿐만 아니라 계약성 비용을 전면 재검토하고 운영 절차를 개선하는 등 비용 절감을 위한 노력 또한 병행할 예정입니다.

셋째, 고객 경험을 제고하겠습니다. 당사는 2년여간의 개발 과정을 거쳐 신규 기내식 메뉴를 개발, 3월 12일 부로 미국 뉴욕, 프랑스 파리, 영국 런던 등 장거리 주요 10개 노선부터 제공하였으며 6월 부로 서비스 대상 노선을 확대할 예정입니다. 일등석, 프레스티지석의 경우, 우리 고유의 재료와 조리법을 살린 문어 영양밥, 차돌박이 비빔밥, 전복덮밥, 신선로 등을 주요리로 선정함으로써 국적 항공사로서의 정체성을 표현했으며 여행의 즐거움을 배가시킬 수 있도록 기내 기물도 고급화했습니다. 일반석의 경우에도 제철 식재료를 활용해 메뉴를 다채롭게 구성하는 등 업그레이드 된 기내식을 선보일 예정입니다. 앞으로도 대한항공은 최신 트렌드를 반영, 더 만족할 수 있는 고객 경험을 제공하기 위해 최선을 다하겠습니다.

(나) 화물부문

2025년 2분기는 미국의 관세 정책 변화에 따른 시장 불확실성이 증가하고 국가별 보호무역주의 강화 조치에 따라 수요 및 공급의 변동성이 심화될 것으로 전망 됩니다. 4월 초, 미국은 중국에 145% 상호관세 부과 및 타 국가들에게도 10%의 기본관세를 부과 하였으며, 상호관세를 유예한 국가들과 협상에 착수했습니다. 고율 관세 부과 현실화 시 교역량 감소 등으로 이어져 글로벌 경기 성장 둔화로 이어질 것이라는 우려가 증가하고 있습니다. 당사는 이와 같은 영업환경에 대응하여 아래와 같이 화물 사업을 운영하겠습니다.

첫째, 정책 변화에 따른 시장의 변화를 면밀히 모니터링하고 적기 대응을 통하여 불확실성에 대처할 계획입니다. 미국을 비롯한 각국의 관세 정책 변경 움직임에 따라 항공화물 수요의 변화가 예상됨에 따라 당사는 글로벌 화주 및 포워더와의 협력 관계를 더욱 강화하고 고정성 수요를 지속 발굴 및 계약 규모를 확대하여 안정적인 수요 기반을 강화하겠습니다. 미국의 소액면세제도 폐지 관련 영향이 큰 중국,홍콩발 전자상거래 품목을 대체할 수 있는 수요 개발, 신규 화주 영업활동 및 노선 조정 등을 통해 사업 포트폴리오 다각화 지속 예정입니다. 나아가 신시장 개발을 위한 방안도 적극 검토하여 서비스 네트워크 확대를 추진하겠습니다.

둘째, 2분기는 미주발 체리 등 계절성 신선화물이 출하되는 시기입니다. 당사는 화주와의 사전 협의를 통하여 작황 상황 예상 및 수요에 연동한 유연한 공급 운영으로 동 수요를 최대 유치하겠습니다. 또한, AI 기술, 머신러닝 등 신기술 발전에 관련한 데이터센터 확충이 증가함에 따라 반도체 장비, Server, IT기기 및 배터리 등 연관 수요의 증가가 예상되는 바 이를 집중 유치 하겠습니다.

셋째, 화물터미널 Renovation 및 IATA 품질 인증을 통하여 대 고객 서비스 품질을 제고 하겠습니다. 당사는 허브 공항인 인천화물터미널의 시설 및 장비를 Renovation 하는 프로젝트를 진행 중입니다. 이와 더불어 스마트 물류체계 구축, 자동화 기술 도입을 추진하여 운송 품질 향상을 도모하고 미래경쟁력을 쌓아가겠습니다. 또한, 당사는 2025년 3월 IATA 리튬배터리 서비스 품질 인증 자격인 CEIV(Center of Excellence Independent Validators) Lithium Batteries를 재 취득하였습니다. 리튬배터리 수송 안정성을 확보하고 운송품질을 체계적으로 관리하여 지속 성장 중인 리튬배터리 수요에 대한 서비스 품질을 지속 제고하겠습니다.

(2) 주요종속회사

1) 아시아나항공㈜

(가) 여객부문

2025년 1분기에는 대내외 정세 변화로 지속되는 불확실성에 효과적으로 대응하기 위해 노력하였습니다. 일본 여행 수요 지속 및 일본 소도시 방문 트렌드를 반영하여 구마모토 및 아사히카와를 재운항하였습니다. 전년 대비 시애틀, 샌프란시스코, 바르셀로나 노선을 증편하고 카이로 노선을 운항하는 등 네트워크를 확장하였고, 동계 성수기 기간 시엠립, 우베 등 고수익 부정기편을 운항하였습니다.

2025년 2분기 역시 미국 관세 정책 등 대외변수에 따라 환율과 유가 변동성이 심화될 것으로 예상되는 가운데, 여객 수요 변화에 대응해 운영 효율 개선을 통해 수익 극대화를 중점적으로 추진하겠습니다.

첫째, 수익성있는 노선의 공급력을 확대하겠습니다. 프라하 노선을 신규 취항하여 주 3회 운항하며 동유럽 지역의 여객 수요를 유치하고, 중국의 무비자 입국 정책 확대에 따른 출입국 수요 증가를 기대하며 충칭, 청두, 옌지 등 중국 노선을 증편하겠습니다. 뿐만 아니라 뉴욕 노선 일 2회 운항, 호놀룰루 노선 매일 운항 등 장거리 노선 공급을 확대하겠습니다.

둘째, 네트워크 확장 및 연결 스케줄 최적화를 위해 노력하겠습니다. 대형기인 A380을 로스앤젤레스 노선과 뉴욕 노선에 투입하여 장거리 운항 체계를 통한 공급력을 확보하겠습니다. 방콕 노선의 야간편을 주간편으로 전환하여, 미일 노선의 연결 네트워크를 강화할 예정입니다.

셋째, 상품과 서비스의 지속적인 개선을 통해 고객 만족 및 판매 효율을 증대하겠습니다. 마일리지 사용 기회 확대를 위해 4월을 시작으로, 국내 최초 미주 노선에 마일리지 전용기를 운항할 예정입니다. 고객 의견을 수렴한 홈페이지 및 모바일 기능을 도입/개선하여 고객 경험을 증대하고, 콜센터 생산성 역시 향상하겠습니다. 또한, 기 시행 중인 마케팅 자동화 솔루션을 해외까지 확대하여 고객에게 맞춤형 상품을 제안하고, 해외발 판매를 강화하겠습니다.

(나) 화물부문

2024년 항공화물 시장은 대내외 불확실성이 지속된 가운데 중국발 전자상거래 수요 위주로 성장한 한해였습니다. 2025년의 경우 미국 관세정책을 시발점으로 주요 국가와의 관세전쟁, 글로벌 경기침체 우려, 환율 변동성 심화뿐만 아니라 국내 정치 상황 및 전 세계 주요 지정학적 리스크가 상존하면서 불확실성이 심화되는 항공화물 시장이 될 것으로 전망하고 있습니다. 아시아나항공㈜는 이와 같은 환경에 대응하여 다음과 같은 판매 전략을 수립하였습니다.

첫째, 화물기 Network를 효율적으로 운영하겠습니다. 미 관세 정책 시행으로 리쇼어링 및 중국, 동남아의 생산기지 이전 가능성 등으로 인해 전 세계 공급망이 재편될 것으로 예상됩니다. 이러한 상황을 모니터링하여 화물기 공급을 적시 적소에 투입하여 탄력적으로 운영하겠습니다. 또한, 필요에 따라 차터 수요 유치를 위한 부정기편을 활용하여 매출을 극대화하겠습니다.

둘째, 변동성이 큰 시장에 대응하기 위해 안정적인 수요 확보 및 신규 수요 개발에 매진할 것입니다. 미 관세 정책이 시행됨에 따라 특히 중국발 항공화물에 직접적인 타격이 예상되고, De minimis 혜택 폐지 조치로 최근 항공화물 주도주로 급부상한 전자상거래 또한 수요 변동성이 심화될 것으로 예상하고 있습니다. 주요 거래처들과의 장기 계약 및 다양한 화주의 프로젝트 물량을 적극 대응하여 판매 포트폴리오의 안정화를 꾀하고, 전자상거래 이외 신규 수요 발굴을 통해 매출 안정화에 주력하겠습니다. 또한, 한국산 딸기, 태국산 망고, 미서부산 체리와 같은 계절성 물량 역시 적극 유치하겠습니다.

셋째, 급변하는 시장상황 속에 대응하여 철저한 Revenue Management 전략을 운영하겠습니다. 주간, 월간, 분기 단위의 노선별 판매가 조정은 물론, 지역별 시장 상황에 따른 탄력적인 판매 포트폴리오 운영 및 Express 화물의 등급별 가격 차별화를 통해 High Yield를 달성하겠습니다. 또한, 주간 단위 실적 분석을 통한 해외 지점의 판매 가이드라인을 제시하고, 본사와 지점간 긴밀한 의사 소통을 바탕으로 유동적인 판매전략을 펼쳐 시장 내 점유율을 끌어올릴 수 있도록 하겠습니다.

2) ㈜진에어

2025년 1분기는 국내외 항공사들의 공급 확대에 따른 경쟁 심화와 국내 여러 이슈 및 고환율 영향에 따른 수요 둔화로 노선 수익성 증대에 어려움이 있었습니다. 어려운 시장 환경 속에서 ㈜진에어는 수요 추세 분석을 통해 1~2월 동계 성수기에 일본, 동남아 인기 목적지 중심으로 공급을 최대한 운영하였고, 3월 이후부터는 동남아 노선은 적정 수준으로 공급을 축소하는 대신 일본 노선 판매를 강화하여 노선 수익성 확보에 집중하였습니다.

3) 에어부산㈜

에어부산㈜은 영남권 지역에서 가장 높은 시장 점유율 가진 지역 기반 항공사로서, 안전 운항을 최우선으로 차별화된 항공 서비스 편의를 제공하면서 지역과 함께 성장해 왔습니다.

2025년 1분기 누적 기준 당사는 김해공항 시장점유율 제1위 항공사(운송편 기준)로 국내선, 국제선 시장점유율은 각각 38.5%, 24.3%를 기록하고 있습니다. 국제선 운항횟수의 경우, 부산/인천발 동시 취항 등 전략적인 운영을 통해 적극적으로 수요 확보에 주력하여 전년 동분기 대비 약 8.6% 상승하였습니다.

2025년에도 국제선 항공 수요 회복이 지속되며, 전세계 항공시장은 지속적인 성장세를 보일 것으로 예상 됩니다. 당사는 항공 수요 증가에 발맞춰 수익성 위주의 국제선 운항 노선 결정 등 회사의 경쟁력 제고를 위한 노력을 지속할 것입니다.

4) 에어서울㈜

에어서울㈜는 인천국제공항을 거점으로 5개의 일본 노선(도쿄, 오사카, 후쿠오카, 다카마쓰. 요나고), 1개의 중국 노선(장자제), 3개의 동남아 노선(다낭, 냐짱, 보홀)을 취항하고 있으며, 수요 유치를 위해 부정기 운영 확대를 검토하고 있습니다. 또한 국내 관광산업 발전에 기여하기 위해 현지발 수요 유치도 적극적으로 확대하고 있습니다.

에어서울㈜는 2025년 창립 10주년을 맞이하게 되며 이와 관련된 다양한 프로모션을 진행하고 있습니다. 자세한 내용은 에어서울 인스타그램 및 홈페이지에서 확인할 수 있습니다.

5) 한국공항㈜

한국공항㈜는 신속하고 안전한 지상조업 지원과 장비 현대화를 통한 고객항공사 유치 및 각종 제품 공급처에 신뢰도를 확보하고 시장점유율 절대 우위를 유지하는 전략을 운영 중 입니다.

6) 아시아나에어포트㈜

아시아나에어포트㈜는 항공기 관련 신규서비스사업 발굴 및 기존서비스의 개선과 차별화된 서비스를 제공하여 고객만족도 향상에 기여하고자 합니다.

7) 한진정보통신㈜

한진정보통신㈜는 선진 기술과 신규사업 발굴 등으로 국내외 시장을 확대하고 차별화된 IT서비스를 제공하여 고객 만족도 향상을 제고하고자 합니다.

8) 아시아나아이디티㈜

아시아나아이디티㈜는 항공/공항, 건설, 금융의 특화 전략 시장을 중심으로 유사 산업분야로 사업을 확대 및 융합하는 형태로 사업을 추진하여 왔습니다. 항공/공항IT는 국내 선도기업의 위상으로 성장하였으며, 건설 및 금융IT 분야에서는 솔루션 기반 디지털 전환 사업을 지속 확대해 나가고 있는 중 입니다. 또한, AI/빅데이터, 클라우드를 핵심 기술요소로 솔루션을 개발하고, 신기술/신사업에 역량을 집중하고 있습니다.

9) 아이에이티㈜

항공기엔진 시운전 테스트에서 테스트 절차 및 시설장비의 완벽한 관리가 테스트 품질에 유지에 필수적이며, 엔진 테스트 판매 증가를 위한 매우 중요한 요소입니다. 따라서, 지속적으로 테스트 절차 및 시설 장비의 완벽한 관리를 위해 엔진 제작사 매뉴얼의 테스트 절차를 아이에이티㈜ 테스트 절차에 정확하게 반영하고, 각종 주요 장비에 대한 정기검사 및 교정 또한 적기에 실시하고 있습니다.

아이에이티㈜ 2025년도 1분기 엔진 생산(테스트) 실적은 전년 1분기 13대 대비 6대 증가한 19대로 46% 증가하였으며, 연 계획 69대 대비 27.5% 실적으로 초과 달성하였습니다. 2~3분기에도 목표 대비 소폭 상승이 예측되고 있으나, 4분기에는 GEnx-1B(for B787)/-2B(forB747-8) 엔진테스트 인가를 위한 과정(Shake Down Test& Correlation Test)이 예정되어 있고, 2025년 사업계획에 있었던 CFM56(for B737) 엔진(16대 생산)에 대한 테스트 인가 시점이 2026년도로 변경(예정)에 따라 연간 엔진 생산량은 20% 이상 감소될 것으로 예상됩니다. 엔진 생산 외 영업 수익으로는 보유 토지/시설에 대한 임대 수익 연간 13.5억 및 기타 보유 현금에 대한 예금이자 수익 약 3억으로 당기 순이익에 해당되며 영업이익 주요인이 되고 있습니다.

장기적인 관점에서의 매출 전략은 금년 5월말 완공 예정인 중소형 엔진 #2 ENGINE TEST CELL(10M) 및 2026년 하반기 완공 예정인 대한항공 엔진 MRO 공장 신축 이후, 엔진 수주 물량 증가와 연계된 당사(#1 ETC) 엔진 생산(매출)량의 급속한 증가(2027년 이후100대 이상) 대비, 장기간 사용 특수 장비 및 구축 시설물에 대한 예방 정비 업무에 집중 계획입니다.

10) ㈜왕산레저개발

㈜왕산레저개발은 홈페이지 및 신문 기사를 통해 왕산마리나에 대한 안내를 하고 있으며, 리플렛을 제작하여 마리나 관련 업체에 배포, 가수 M/V, 영화 등 촬영 장소 유/무상 제공, 보트쇼 참가 등의 홍보 활동을 진행하고 있습니다. 향후 영업 활성화를 위하여 보트 트레이더 페어 등 각종 행사 유치를 포함 적극적인 광고/홍보를 계획하고 있습니다. 또한 타 마리나와 차별화된 서비스 제공을 위해 상업판매시설 임대와 주차장업, 마리나선박 대여업 및 선박 관리업 등의 신규 사업 진출을 완료하였으며, 현재 포화 상태인 육상계류장의 확대 운영을 통해 매출 증대를 도모할 계획이며, 해상 및 육상계류장 운영 등을 통해 수요 유치와 고객확대를 위해 노력할 것입니다.

11) Hanjin International Corp.

인터컨티넨탈 로스엔젤레스 다운타운 호텔은 최고급 시설과 LA 금융 중심부, 컨벤션 센터 근접지역에 위치한 지리적 이점을 극대화하여 상용 및 컨벤션 수요 유치에 주력하고 있습니다. 오피스와 상가 또한 LA 다운타운에 25년 만에 건축된 최첨단, 친환경 시설로서 쾌적한 업무 환경, 호텔과 연계한 업무 편의성, 초고층 상징성 등을 활용하여 활발한 임대 활동을 진행 중입니다.

12) 아시아나티앤아이㈜

아시아나티앤아이㈜는 다양한 분야에서 전문성을 발휘하며 고객의 성공과 편의를 위해 최선을 다하고 있습니다. 임대차 관리, 보험 서비스, 트레이딩 서비스 등 폭넓은 사업 영역에서 맞춤형 솔루션을 제공하며 고객과 함께 성장하고자 합니다.

마. 수주상황

(1) ㈜대한항공

| (단위:억원) |

| 품 목 | 기초 (2024.12.31) |

기말 (2025.3.31) |

비고 | ||

| 수량 | 금액 | 수량 | 금액 | ||

| 항공기체 | - | 23,605 | - | 22,497 | - |

| 군용기MROU | - | 2,999 | - | 2,831 | - |

| 무인기 | - | 9,499 | - | 9,358 | - |

| 신사업 | - | 63 | - | 59 | - |

| 합 계 | - | 36,166 | - | 34,745 | - |

※ 수주잔고는 당사가 수행중인 사업의 총 수주금액과 총 납품금액의 차로 산출하였습니다.

※ 장기계약의 경우, 향후 시장상황에 따라 수주잔고의 변동이 있을 수 있으며 수행사업은 방산사업을 포함하므로 상세히 기재하지 않았습니다.

※ 적용환율 : 1,466.5원(2025년 3월말 평가환율 기준)

(2) 한국공항㈜

| (단위:백만원) |

| 품 목 | 수주일자 | 수주금액 | 납품금액 | 비고 | |

| 항공운수 보조 |

항공기 지상조업 |

2025.01.01 ~ 2025.03.31 |

88,724 | 79,279 | - |

| 화물조업 | 24,290 | 31,378 | - | ||

| 급유조업 및 판매 | 16,972 | 16,878 | - | ||

| 소 계 | 129,986 | 127,535 | - | ||

| 제품판매 | 생수, 축산 외 |

2025.01.01 ~ 2025.03.31 |

5,820 | 5,606 | - |

| 소 계 | 5,820 | 5,606 | - | ||

| 기타사업 |

부대사업 (제주민속촌 포함) |

2025.01.01 ~ 2025.03.31 |

7,291 | 6,943 | - |

| 소 계 | 7,291 | 6,943 | - | ||

| 합 계 | 143,097 | 140,084 | - | ||

※ 한국공항㈜는 지상조업, 화물사업 및 급유용역사업 등을 주력사업으로 하고 있으며, 매출의 형태는 항공사와의 지상조업 단가계약에 의한 항공운항 편수에 의해 산출되므로 수주 상황은 매출액을 기준으로 계획과 실적을 기재하였습니다.

(3) 아시아나에어포트㈜

| (단위 : 억원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 지상조업 외 | 2025.01.01~ 2025.03.31 |

2025.01.01~ 2025.03.31 |

- | 560 | - | 560 | - | - |

| 기타 | - | 16 | - | 16 | - | - | ||

| 합 계 | - | 576 | - | 576 | - | - | ||

※ 매출의 형태는 항공사와의 지상조업 단가계약에 의한 항공운항 편수로 산출되므로 수주상황은 매출실적을 기재하였습니다.

(4) 한진정보통신㈜

| (단위:억원) |

| 사업명 | 사업기간 | 수주금액 | 매출금액 | 잔고 |

| 무안 울산 여수공항 레이더시설(ASR/SSR) 현대화 사업 | 2021~2025 | 42 | 37 | 5 |

| KC그린홀딩스, 2022년 IT아웃소싱 서비스(SM부문) | 2022~2025 | 5 | 5 | 0 |

| 방위사업청, 이동형기상레이더 국외구매사업 | 2023~2025 | 71 | 69 | 2 |

| 인천국제공항 제3활주로 계기착륙 및 표지시설 개량사업 | 2023~2025 | 39 | 34 | 5 |

| 수원대학교, 수원과학대학교 정보시스템 통합유지보수 사업 | 2023~2026 | 118 | 66 | 52 |

| 서울주택도시공사 고덕강일 공공주택지구 3단지 아파트 정보통신공사 | 2023~2026 | 67 | 5 | 62 |

| 인천국제공항공사, 4단계 공항지상관제시스템(ASDE) 기술지원 용역 | 2024~2025 | 5 | 5 | 0 |

| 한국공항공사, 전방향표지시설 (VDR/DME) 현대화 사업 | 2025~2027 | 123 | 0 | 123 |

※ 그룹 관계사는 제외되었습니다.

(5) 아시아나아이디티㈜

| (단위: 억원) |

| 구분 | 프로젝트명 | 시작 | 종료 | 수주총액 | 매출액 | 수주잔고 |

| 항공 | A 항공사 시스템 구축 | 2024-11 | 2025-08 | 214 | 156 | 59 |

| P 항공사 정보처리시스템 운영 | 2025-01 | 2025-12 | 16 | 3 | 13 | |

| 공항/물류 | 공항공사 통합정보시스템 고도화사업 | 2024-04 | 2027-04 | 158 | 33 | 125 |

| 공항 차세대 통합정보연계시스템 구축사업 | 2024-06 | 2027-04 | 51 | 27 | 23 | |

| 공항 4단계 운항통신시설 구매설치사업 | 2021-07 | 2025-10 | 199 | 179 | 20 | |

| D 건설 SW 통합 유지보수 | 2021-05 | 2026-05 | 73 | 56 | 17 | |

| 금융 | M 생명 차세대 시스템 구축 | 2025-03 | 2027-03 | 75 | 0 | 75 |

| Y 증권 IT 운영 유지보수 용역 | 2021-01 | 2025-12 | 141 | 114 | 27 | |

| S 카드 통합플랫폼 운영 및 서비스 | 2025-01 | 2025-12 | 33 | 8 | 25 | |

| N 생명 IT업무 운영 서비스 | 2025-01 | 2026-01 | 17 | 2 | 15 | |

| S 라이프생명 보안솔루션 통합유지보수 | 2024-02 | 2027-01 | 33 | 12 | 22 | |

| S 라이프생명 소프트웨어 통합유지보수 | 2023-06 | 2026-05 | 111 | 59 | 52 |

※ 그룹 관계사는 제외되었습니다.

※ 수주잔고 10억원 이상의 판매조직별 주요 수주사업입니다.

5. 위험관리 및 파생거래

가. 위험관리

(1) 환율변동 위험

당사는 외화로 표시된 거래를 수행하고 있으므로 환율변동에 따른 위험에 노출되어 있습니다. 주로 달러화변동 위험에 노출되어 있으며, 기타 통화로는 엔화, 유로화, 위안화 등이 있습니다. 환율변동으로 인한 위험을 관리하기 위해 통화별 수입/지출 균형화 차원에서 원화와 엔화 등으로 차입 통화를 다변화하여 달러화 차입금 비중을 축소시키고 있으며, 회사 내부 정책에 따른 통화 파생상품 계약 등을 통해 환율변동 위험을 지속적으로 관리하고 있습니다. 환율변동 위험은 정기적으로 평가되며, 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(2) 이자율변동 위험

당사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인한 이자율변동 위험에 노출되어 있습니다. 이자율변동 위험을 관리하기 위하여 회사는 원화와 엔화 등 저금리잉여통화의 고정금리 차입을 최대한 추진하고 있으며, 회사 내부 정책에 따라 이자율 파생상품계약 등을 활용하고 있습니다. 이자율변동 위험은 정기적으로 평가되며, 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(3) 유가변동 위험

항공유 등 석유제품의 시장 가격은 세계 원유 시장의 수요와 공급에 영향을 미치는 여러 가지 요소들로 인해 크게 변동합니다. 유가 변동은 당사의 최대 사업부문인 항공운송사업부의 영업 성과 및 현금흐름에 영향을 미칩니다. 회사는 유가 변동 위험에 대응하기 위해 회사 내부 정책에 따라 유가옵션계약 등을 활용하여 관리하고 있습니다. 유가변동 위험은 정기적으로 평가되며, 유가 파생상품 계약은 사전에 승인된 한도 내에서 관리하고 있습니다.

(4) 기타 가격위험요소

당사는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 지분상품은 매매목적이 아닌 전략적 목적으로 보유하고 있으며, 당사는 해당 투자자산을 활발하게 매매하고 있지 않습니다.

(5) 위험노출 정도 및 관리 전략

당사는 유가, 환율, 금리 변동성을 제거 혹은 최소화하기 위하여, 체계적이고 적극적인 시장 위험관리를 수행하고 있습니다.

위험관리는 크게 Natural Hedging 과 Active Hedging 의 두 가지로 구분됩니다. 대한항공의 위험관리 전략은 위의 두 가지 Hedging기법을 사용함으로써 시장의 위험 요소를 최소화하는데 있습니다. 2025년 3월말 기준, 당사가 위험에 노출된 포지션과 변동성 및 대응전략은 아래 표와 같습니다.

|

변수 |

Position |

영향 |

우리회사 위험관리 (Strategy) |

|

|

유가 |

연간 예상 유류 소모량: |

유가 1달러(배럴당) 변동 시: 약 3천 50만불 손익변동 발생 |

Natural Hedge ● 원화 고정금리 차입 추진 ● 엔화/유로화 등 잉여 저금리 통화 고정금리 차입 Active Hedge (파생상품을 통한 헷지) ● 유가 - 연간 예상 유류 소모량의 최대 50% 내 헷지 시행 - 시장 상황 및 유가 수준 고려하여, 적합한 헷지 상품 활용 ● 환율/금리 - 통화/이자율 스왑 계약 등을 통해 차입구조 관리 |

|

|

환율 |

평가손익 측면 |

순외화부채: 약 34억불 |

환율 10원 변동 시: 약 340억원의 외화평가손익 발생 |

|

| Cash Flow 측면 |

연간 예상 달러 부족량: 약 16억불 |

환율 10원 변동 시: 약 160억원의 Cash 변동 발생 |

||

|

금리 |

변동금리차입금: 약 5.1조원 (리스회계기준 변경: 2.4조원 제외) |

평균 금리 1% 변동 시: 약 510억원의 이자비용 증감 발생 |

||

(6) 위험 관리 조직

(가) 대한항공은 상기 위험을 헷지하기 위해 아래와 같은 리스크 관리 방법을 시행 중입니다.

1) 내부적 리스크 관리방법

상계(Netting), 매칭(Matching), 리딩(Leading), 래깅(Lagging) 등 실시

2) 외부적 리스크 관리 방법

- 유가: 유류비 변동을 최소화하기 위한 헷지 실행

(선도(Forward), 스왑(Swap), 옵션(Option) 등 파생상품을 이용)

- 통화: Exposure의 일정부분에 대한 헷지 실행

(선도(Forward), 스왑(Swap), 옵션(Option) 등 파생상품을 이용)

(나) 대한항공은 현재 자금기획팀에서 5명의 리스크 관리 담당이 업무를 전담하고 있습니다.

나. 파생거래

(1) 당분기말 현재 연결실체는 유가변동으로 인한 위험을 회피하기 위한 유가옵션계약과 환율 및 이자율 변동으로 인한 위험을 회피하기 위한 통화이자율스왑계약 등을 한국산업은행 등 금융기관과 체결하고 있으며, 당분기말 현재 당사 및 종속회사의 파생상품 약정내역은 다음과 같습니다.

| 구분 | 계약잔액 | 거래상대방 | 최초계약일 | 최종만기일 | 비고 | 계약내용 |

|---|---|---|---|---|---|---|

| 유가옵션 | BBL 11,350,000 |

BNP 외 10개 금융기관 |

2023년 03월 10일 | 2027년 04월 30일 | 매매목적회계 | PUT/CALL 헷지 계약가격에 따른 ZERO COST COLLAR 방식 정산 |

|

이자율스왑 |

KRW 100,000,000,000 | 우리은행 |

2025년 03월 06일 |

2027년 03월 02일 |

매매목적회계 | 원화 변동금리 부채를 원화 고정금리 부채로 변경 (이자교환방식) |

| CHF 71,904,600 | 산업은행 외 1개 금융기관 | 2025년 03월 28일 | 2034년 11월 20일 | 매매목적회계 | 스위스프랑화 변동금리 부채를 스위스프랑화 고정금리 부채로 변경 (이자교환방식) |

|

| KRW 50,000,000,000 | 우리은행 | 2025년 02월 25일 | 2027년 02월 25일 | 매매목적회계 | 원화 변동금리 부채를 원화 고정금리 부채로 변경 (이자교환방식) | |

|

통화이자율스왑 |

JPY 88,415,996,038 |

산업은행 외 1개 금융기관 | 2019년 05월 28일 | 2032년 08월 30일 | 매매목적회계 | 달러화 변동 또는 고정금리 부채를 엔화 고정금리 부채로 변경 |

|

KRW 1,193,360,281,594 |

산업은행 외 7개 금융기관 |

2017년 06월 05일 |

2028년 03월 14일 |

매매목적회계 | 달러화 변동 또는 고정금리 부채를 원화 고정금리 부채로 변경 | |

|

통화선도 |

USD 20,000,000 |

산업은행 외 2개 금융기관 |

2025년 03월 26일 |

2025년 04월 07일 | 매매목적회계 | 달러화를 미리 정한 약정 환율로 만기일에 매입 |

| EUR 70,000,000 | MUFG 외 2개 금융기관 | 2025년 3월 28일 | 2025년 10월 29일 | 매매목적회계 | 유로화를 미리 정한 약정 환율로 만기일에 매입 | |

| JPY 35,000,000,000 | ING 외 4개 금융기관 | 2024년 11월 25일 | 2025년 09월 18일 | 매매목적회계 | 엔화를 미리 정한 약정 환율로 만기일에 매입 |

(2) 파생상품 계약과 관련하여 당분기 중 당사의 연결재무제표에 미친 영향은 다음과 같습니다.

| (단위: 백만원) | ||||||

| 구 분 | 연결재무상태표 | 연결손익계산서 | ||||

| 파생상품 자 산 |

파생상품 부 채 |

파생상품 평가이익 |

파생상품 평가손실 |

파생상품 거래이익 |

파생상품 거래손실 |

|

| 유가옵션 | 3,172 | 16,553 | 6,774 | 1,932 | 3,979 | 135 |

| 이자율스왑 | - | 2,117 | - | 2,117 | - | 3 |

| 통화이자율스왑 | 200,499 | 1,013 | 10,221 | 29,284 | 23,021 | 28,959 |

| 통화선도 | 12,395 | 18,856 | 13,861 | 21 | 5,081 | 21,314 |

| 합 계 | 216,066 | 38,539 | 30,856 | 33,354 | 32,081 | 50,411 |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) ㈜대한항공

[자산 유동화에 관한 사항]

(가) 자산양도계약

| (단위 : 백만원, 십만JPY, 천USD, 천HK$) |

|

계약당사자 |

양도일 |

대상자산 |

ABS 발행금액 (최초/ 현재금액) |

비고 |

|

|---|---|---|---|---|---|

|

양도인 |

양수인 |

||||

|

(주)대한항공 |

칼제이십오차유동화전문 유한회사(*1) |

2020-03-19 | 국내지역에서 발생하는 여객 카드매출채권 (BC카드) |

\600,000 (최초) | 원화 ABS |

| - | |||||

|

(주)대한항공 |

칼제이십육차유동화전문 유한회사 |

2020-05-28 |

홍콩지역에서 발생하는 화물 매출채권 (CASS 정산분) |

HK$942,744 (최초) | HK$ ABS |

| HK$52,793(현재) | |||||

|

(주)대한항공 |

칼제이십칠차유동화전문 유한회사 |

2020-06-04 |

일본지역에서 발생하는 화물 매출채권 (CASS 정산분) |

¥250,168 (최초) | 엔화 ABS |

| ¥13,938 (현재) | |||||

|

(주)대한항공 |

칼제이십팔차유동화전문 유한회사 |

2020-06-11 |

미주지역에서 발생하는 화물 매출채권 (CASS 정산분) |

$237,596 (최초) | 미화 ABS |

| $23,885 (현재) | |||||

(*1) 자산유동화채권의 만기(25.03.30) 도래 및 원리금 상환 완료에 따른 칼제이십오차유동화전문유한회사의 청산 절차 진행 중 입니다.

(나) 자산관리계약

1) 칼제이십오차 ABS (원화)

가) 관리위탁자 : 칼제이십오차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 국내지역에서 발생하는 여객 카드매출채권 (BC카드)

라) 관리수수료에 대한 사항 : 연 2,000만원

마) 기타 계약상 특수한 내용 : 없음

2) 칼제이십육차 ABS (HK$)

가) 관리위탁자 : 칼제이십육차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 홍콩지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 3,000만원

마) 기타 계약상 특수한 내용 : 없음

3) 칼제이십칠차 ABS (엔화)

가) 관리위탁자 : 칼제이십칠차유동화전문유한회사

나) 자산관리자 : 한국산업은행

다) 수탁자산의 종류 : 일본지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 3,000만원

마) 기타 계약상 특수한 내용 : 없음

4) 칼제이십팔차 ABS (달러)

가) 관리위탁자 : 칼제이십팔차유동화전문유한회사

나) 자산관리자 : 한국씨티은행

다) 수탁자산의 종류 : 미주지역에서 발생하는 화물 매출채권

라) 관리수수료에 대한 사항 : 연 USD 21,600

마) 기타 계약상 특수한 내용 : 없음

(2) 아시아나항공㈜

[자산 유동화에 관한 사항]

(가) 자산양도계약

| (단위 : 백만원) |

| 계약당사자 | 양도일 | 종료일 | 대상자산 |

ABS 발행금액 (최초/ 현재금액) |

비고 | |

|---|---|---|---|---|---|---|

| 양도인 | 양수인 | |||||

| 아시아나항공㈜ | 색동이제이십육차 유동화전문(유) |

2024.03.20 | 2028.03.27 |

원화 여객 장래 신용카드 매출채권 |

\300,000(최초)/ \218,883(현재) |

- |

(나) 자산관리계약

1) 색동이제이십육차 ABS

가) 관리위탁자 : 색동이제이십육차유동화전문유한회사

나) 자산관리자 : IBK 기업은행

다) 수탁자산의 종류 : 원화 여객 장래 신용카드 매출채권 (롯데, NH농협, 케이비국민, 현대카드) 및 원화 여객 장래 마일리지 정산채권 (삼성카드, 비씨카드)

라) 기타 계약상 특수한 내용

- 주요 조기지급사유 : 유동화 익스포져 유효신용등급이 BBB-(sf) 이하로 되거나

유효신용등급이 없게 된 경우, 부채상환계수가 일정 기준에 미달하는 경우,

또는 ㈜대한항공과의 합병거래에 관한 합병예정일의 직전 영업일이 도래하는 경우

[그 밖의 사항]

(다) 기내식 공급 계약

1) 거래상대방 : 게이트고메코리아(유)

2) 계 약 기 간 : 2018년 7월부터 30년간

3) 주 요 내 용

- 기내식 독점 공급권을 부여해준 대가로 아시아나항공㈜이 게이트고메코리아(유)의 지분 40%를 보유

나. 연구개발활동

(1) ㈜대한항공

(가) 연구개발 활동의 개요

당사는 축적된 개발경험과 기술능력을 바탕으로 보잉, 에어버스 등 세계적 항공기 제작사와 대형 민간 항공기 국제공동개발을 수행하고 있으며, 무인항공기 플랫폼 개발, 항공기 성능개량, UAM (Urban Air Mobility), 항공교통관리, AI, 우주발사체, 스텔스 등 기술경쟁력을 갖춘 신성장 분야 중심의 연구개발을 추진하고 있습니다. 이를 기반으로 핵심역량을 강화하고 시너지를 창출하여 최고의 기술과 경쟁력을 갖춘 글로벌 항공우주 선도기업이 되고자 노력하고 있습니다.

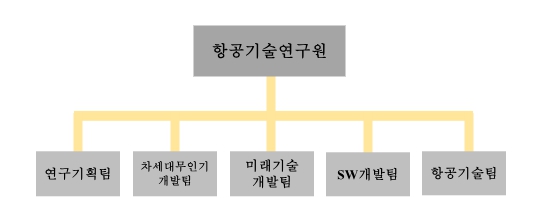

(나) 연구개발 담당조직

| (2025.03.31 기준) |

|

|

연구개발 담당조직 |

(다) 연구개발비용

최근 3년간 연구개발 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

| 자산계상 | 0 | 0 | 0 |

| 비용계상 | 14,451 | 80,170 | 52,324 |

| 연구개발비 합계 | 14,451 | 80,170 | 52,324 |

| 연구개발비 / 매출액(*1) 비율 | 0.37% | 0.50% | 0.36% |

| (정부보조금)(*2) | 95 | 2,154 | 2,068 |

(*1)전사 매출액 대비 비율

(*2)우주 발사체 및 복합재 관련 연구 등

(라) 연구개발 실적

당사는 연구개발 업무를 전담하는 R&D센터를 별도로 운영하여, 유ㆍ무인 항공기 전 분야에 걸친 연구개발을 수행하고 있습니다.

항공기 부문에서는 787 Aft Body 등 핵심 구성품과 A350 Cargo Door 등의 민항기 국제공동개발 및 수리온 공동개발에 참여한 바 있습니다. 또한 정부 주관 신호정보기 개조개발과 해군에서 운용중인 P-3C 해상초계기 성능개량을 완료하였습니다. 2019년부터 에어버스와 함께 차세대 날개 구조물 플랫폼 개발을 위한 국제공동개발 프로젝트(Wing of Tomorrow)를 수행 중에 있으며, 상세 설계 및 축소형 시제 개발을 완료하고 도면 창생 및 실물 일체형 시제 제작을 위한 치공구 제작하여, 2022년 실물 일체형 시제 제작을 완료하였습니다.

무인항공기 부문에서는 2020년 사단정찰용 무인기의 양산 납품을 완료 하였고, 대형 전략급 무인정찰기 체계개발 완료 후 2023년 양산에 착수하였습니다. 또한, 2025년 항전장비의 개조를 통해 최신화된 피아식별장비, 음성통신장비, 충돌회피장비를 적용할 예정이며, 엔진 및 주요장비의 국산화 개발과제를 활용한 파생사업(수출 등)들도 준비 중에 있습니다.

한편, 미래 무인기 시장에 대비하여 2016년 스텔스 무인기 기술시범기 개발 및 2021년 스텔스 비행체 형상설계 및 구조물 핵심기술을 확보하였으며, 2022년 ‘차세대 스텔스 무인기 개발센터’ 설립을 기반으로 저피탐 무인편대기 개발에 참여 및 스텔스 핵심기술을 고도화 중입니다. 2023년에는 스텔스형상 소형무인기 2종 제작 및 납품 완료하였으며,, 2025년 2월에는 저피탐 무인편대기 비행시제 1호기를 성공적으로 출고 하였습니다.

신성장 부문에서는 당사가 보유한 여객/화물 운송, 유·무인 항공기 개발 및 정비 노하우를 바탕으로 미래 도심항공모빌리티(이하 UAM, Urban Air Mobility)와 , AI기반 항공MRO 기술개발을 추진 중이며, 위성 및 발사체 기술개발을 통해 우주 분야 사업확장을 준비하고 있습니다. 2022년 UAM 운항통제 및 교통관리 기술개발에 착수하여 2024년에는 상반기 K-UAM GrandChallenge 1단계 실증을 성공적으로 완료하였고 운항통제·교통관리 통합솔루션 시스템을 준비하고 있습니다. 또한, 2021년부터 시작한 인스펙션 드론 자체개발 사업의 결과물은 국토부 과제로 연계되어, 군집/자율로봇(드론 6대, 로버 2대)에서 획득한 영상을 손상진단 AI가 자동결함 분석하는 기술개발을 진행하고 있습니다. 우주분야에서는 소형발사체용, 공통격벽 추진제탱크 개발 과제, 단간 연결 엄빌리컬 개발 과제, 우주발사체·우주수송 교육연구센터 과제, 3D프린팅 특화설계 기반 제조기술 개발 과제, 공중발사체 기획연구, 한국형 위성항법시스템 위성 구조계 제작 사업, 한국형 대형통신위성 안테나 기술 과제 등의 기획연구 및 연구개발과제를 적극적으로 수행하고 있습니다.

최근 3년간 연구개발 완료된 사업 실적은 다음과 같습니다.

| 연 도 | 주요 연구과제명 | 기대효과 |

| 2023년도 | ○ 정찰 능력을 보유한 무인항공기 개발 | ○ 무인항공기 개발 및 제작기술 확보로 파생형 사업 수주 기반 마련 |

|

○ 초소형위성 액체추진 공중발사 방안 연구 - 대형 항공기 활용 공중발사체 요소 기술 정립 |

○ 공중발사체 체계 개발을 위한 기반 기술 확보 및 향후 사업 수주 토대 마련 | |

|

○ 하이브리드 드론 지속 개발 및 시장 진출 다각화 - 하이브리드 추진시스템 전력/제어 구성품 개발 - 섬지역 상시순찰/신속대응 가능한 장기체공 치안드론 운용 체계 개발 - 실증도시 구축사업(치안드론, 배송실증) |

○ 하이브리드 드론 시장 확장 및 상용화 추진 | |

| ○ 소형무인기 2종 개발 및 납품 | ○ 소형무인기 기술개발 토대 마련 | |

| 2024년도 |

○ K-UAM GrandChallenge 1단계 실증완료 - UAM 운항/교통관리 시스템 개발 - 이해관계자 시스템 연동 검증 등 |

○ 국내 UAM 생태계 구축 기여 및 운항/교통 관리시스템 상용화 기반 마련 |

| ○ P-3C 핵심부품 국산화 개발 지원사업 | ○ 유무인 공통 항전 통합 기술 확보를 통한사업 수주 경쟁력 제고 | |

| ○ UAM 항로개설 기획연구 | ○ UAM 항로설계 실증/분석을 통한 고려사항 제시 | |

| 2025년도 |

○ 저피탐 무인편대기 개발 - 비행시제 1호기 출고식 |

○ 유무인 복합체계 핵심기술 확보를 통한 사업수주 경쟁력 제고 |

7. 기타 참고사항

가. 업계의 현황

국제항공운송협회(IATA)의 자료에 따르면, 2025년 1분기 국제 항공여객 공급과 수송은 전년 대비 5% 증가하였습니다. 항공여객 수송은 엔데믹 이후 처음으로 2019년 대비 108% 수준으로 회복하였습니다. 또한, 국제 항공화물 공급과 수송은 전년 대비 각각 3%, 2% 증가하였습니다. 미국의 관세정책에 따라 일시적으로 수송량이 증가하여, 국제 항공화물 수송이 직전 최고치였던 2021년 1분기 기록을 3% 상회하였습니다. 이로써 국제 항공시장은 여객과 화물 모두에서 점진적인 성장세를 이어가고 있습니다.

나. 회사의 현황 [㈜대한항공]

(1) 공시대상 사업부문의 구분

(가) 항공운송사업

1) 여객사업

2025년 1분기에는 공급 및 수송 기준 직전 분기인 2024년 4분기와 비슷한 규모로 사업을 운영했으며, 2019년 동기 대비 공급은 93%, 수송은 (이하 "RPK", Revenue Passenger Kilometer) 98% 수준까지 회복하였습니다.

2025년 1분기 누적 당사 RPK는 시정 조치 이행 관련 구주 노선 공급 축소에도 불구하고 일본, 중국 등 단거리 노선 중심으로 전년 동기 대비 +4% 증가하였습니다. 미주 노선은 동북아시아 주요 거점 항공사 發 환승 수요 유치 경쟁이 심화되었지만, 적정 공급 운영 등으로 대응하며 전년 동기 대비 수송 실적이 +5% 증가하였습니다. 구주 노선은 시정 조치 이행 영향으로 공급을 축소 운영했으나, 중부 유럽 (밀라노, 마드리드 등)을 중심으로 한 관광 목적지에 수요가 집중되며 탑승률이 전년 동기 대비 +6%p 제고되었습니다. 일본 노선은 방일 한국인이 월 97만명에 달하는 등 수요 강세가 계속되며 전년 동기 대비 수송 실적을 +13% 제고하였습니다. 중국 노선 또한 한국인 무비자 본토 체류 허용 효과로 전년 동기 대비 수송 +38%, 탑승률 +8%p 개선하였습니다. 동남아 노선은 계절적 성수기 기반 레저 수요가 집중되며 치앙마이, 푸꾸옥 등 관광 목적지 중심으로 공급과 수송 모두 전년 동기 대비 +5% 증가하였습니다. 대양주 노선은 공급 경쟁이 심화되는 가운데 적정 공급을 운영하며 수익성을 개선하는 데에 역량을 집중했습니다. 국내선은 동계 비수기 사전 공급 축소를 통한 탄력적 노선 운영 및 설 연휴, 봄방학, 삼일절 등 성수기 고단가 수요 유치로 수익 개선을 도모하였습니다. 아울러 김포-제주 노선에 마일리지 특별기를 편성하는 등 고객 편의 향상을 위한 노력 또한 지속 하였습니다.

2) 화물사업

2025년 1분기 글로벌 항공화물 시장은 중국발 전자상거래 수요가 견조한 가운데 미국의 관세정책에서 비롯된 국제무역의 긴장감이 고조되며 수요 불확실성이 확대 되었습니다.

1월 한국의 설과 2월 중국 춘절 연휴 기간 시장 수요가 감소하는 양상은 금년에도 이어졌으며 2월초 미국의 소액면세제도 철폐 조치 발표 직후 전자상거래 수요가 일시 감소하기도 하였으나, 이에 대한 유예 조치 및 춘절 종료에 따라 예상보다 빠른 수요 회복세를 보였습니다. 3월에는 분기말 수요 및 미국의 관세 인상 발표 전 밀어내기 효과로 안정적인 수요 흐름을 보이며 시장 운임이 소폭 상승하기도 하였습니다.

3월 누계 기준, 글로벌 국제선 화물수송실적 (CTK, Cargo Tonne Kilometers)은 전년비 +3.1% 증가하여 전년 기록한 연중 10% 이상의 수요 증가세는 완화되었습니다. 반면 국제선 화물공급실적(ACTK, Available Cargo Tonne Kilometers)은 전년비 +4.6% 증가하며 공급 증가폭이 수요 증가를 초과하는 시장 상황으로 전환 되었습니다.

당사는 이러한 변동성에 대응하여 주요 화주 및 포워더와의 고정 물량을 지속 유지하고, 시장 상황에 연동한 선제적인 공급 조정 및 대체 수요를 유치하여 안정적으로 수익성을 유지하였습니다. 나아가 반도체산업 업황 개선에 따른 반도체, 서버 등 연관 수요 유치 확대 및 일본행 전자상거래 특수 수요를 유치하여 수익 제고를 위한 노력을 지속 하였습니다.

(나) 항공우주사업

주요 매출 비중을 차지하는 항공기체사업 부문은 코로나 엔데믹 후 민항기 수요 증대와 그에 따른 제작사의 공급망 확대 정책에 따라 매출 증가 및 신규 사업 기회가 포착되고 있습니다. 2024년에는 미국 보잉社와 수행중인 동체 및 날개 구조물을 2025년부터 2029년까지 추가공급하는 약 1.2조원 규모의 후속계약을 체결하였습니다. 또한, 군용항공기 기체구조물 제작 부문 참여 등 고객 다각화를 통해 사업영역을 확장할 예정입니다.

군용기사업 부문은 아태지역 미공군 순환 재배치 계획에 따라 단기 변동성이 전망됩니다. 또한 성능개량 부문은 전문업체로서의 사업영역을 확대하고자 신호정보기 및 P-3C 해상초계기 등의 사업 수행 경험과 기술력을 바탕으로 UH-60 성능개량 사업 등 다양한 성능개량 사업을 준비 중에 있습니다.

무인기사업 부문의 지속적인 성장을 위하여 국내 시장 경험을 바탕으로 해외 국가와 사단무인기 및 무인항공기 일반사업 수출을 추진하고, 스텔스무인기 소요 핵심기술 개발을 진행하고 있습니다. 당사는 국내 유일의 스텔스 무인기 국내 공인 실적을 보유한 업체로 미래 무인기 시장을 대비하여 '차세대 스텔스 무인기 개발센터'를 설립하고 국방과학연구소와 협력하여 저피탐 무인편대기를 개발 중에 있으며, 저피탐무인편대기 시제기를 2025년 2월에 최초 공개하였습니다. 더불어, 타격형 소형 무인기 개발 및 제작을 통한 유ㆍ무인 복합체계, 군집제어, 자율 임무수행 등 차세대 핵심기술을 확보해 국내 다양한 무인기 개발을 주도해 나갈 계획입니다.

신사업 부문은 당사가 보유한 여객/화물 운송, 유ㆍ무인 항공기 개발 및 정비 노하우를 바탕으로 미래 도심항공모빌리티(UAM, Urban Air Mobility) 시장을 준비하고 있습니다. 이를 위해 UAM 운항통제 및 교통관리 기술개발에 착수하여 2024년 상반기에 K-UAM Grand Challenge 1단계 운항/교통관리시스템 실증을 성공적으로 완수하였으며, 운항통제ㆍ교통관리 통합솔루션시스템을 개발하고 있습니다. 또한, 우주산업분야에서도 신성장동력을 확보하고자 소형발사체용 공통격벽 추진제 탱크 및 단간연결 엄빌리컬 개발 등 연구개발 과제를 수행하여 소형발사체 개발을 위한 핵심 기술을 확보하였습니다. 축적된 위성 관련 기술력을 바탕으로 한국형 위성항법시스템(KPS) 위성 구조계 제작, 한국형 BFT 대형통신위성 안테나 개발을 진행하고 있습니다. 이와 더불어 최근 AI 기술이 접목된 인스펙션 드론, 비파괴 검사 로봇 등을 개발하는 국가연구과제 참여를 통해 첨단항공우주산업 기반 마련에 앞장서고 있습니다.

(2) 한국시장 점유율

한국시장에 대한 주요 경쟁사와의 3년간 점유율 추이는 다음과 같습니다.

| 구 분 |

국제여객 수송점유율 |

국제화물 수송점유율 |

||

| ㈜대한항공 | 2023년 | 17.0% | 24.4% | |

| 2024년 | 17.0% | 25.4% | ||

| 2025년 1분기 | 17.9% | 26.1% | ||

| 아시아나항공㈜ |

2023년 | 11.7% | 17.3% | |

| 2024년 | 12.2% | 16.8% | ||

| 2025년 1분기 | 12.9% | 16.6% | ||

| 기타 |

국내 항공사 |

2023년 | 38.8% | 6.9% |

| 2024년 | 38.2% | 6.7% | ||

| 2025년 1분기 | 37.7% | 6.0% | ||

|

해외 항공사 |

2023년 | 32.5% | 51.4% | |

| 2024년 | 32.6% | 51.1% | ||

| 2025년 1분기 | 31.5% | 51.3% | ||

※ 공항공사 자료

- 여객: 국내 출/도착 (환승객 제외)

- 화물: 국내출발 국제선 직화물 기준 (환적화물 제외)

(3) 시장의 특성

○ 계절에 따라 항공수요의 편차가 크며, 항공기 도입에 대규모 투자가 수반되어 공급탄력성이 낮음

○ 철도 등 타 교통수단에 비해 역사는 짧지만, 고속ㆍ장거리 수송에 있어서 경쟁우위 점유

○ 항공수요의 특성상 사회ㆍ경제적 환경변화에 따라 민감하게 반응

(4) 신규사업 등의 내용 및 전망

- 해당사항 없음

다. 주요종속회사의 현황

1) 아시아나항공㈜

아시아나항공㈜는 2025년 3월 말 기준 여객기 70대, 화물기 12대로 총 82대의 항공기를 보유하고, 국내여객 6개 도시, 국제여객 21개 국가 54개 도시와 국제화물 12개 국가의 25개 도시에 취항하고 있습니다.

또한, All Nippon Airways (ANA), Air China, Singapore Airlines, United Airlines, Thai Airways, Air New Zealand 등 29개 항공사와 국제선 여객 Codeshare를 운영 중이며, 세계 최대 항공사 동맹체인 'Star Alliance' 를 통해 전세계 192개국 1,160여개 공항을 연결하는 글로벌 네트워크를 구축하고 있습니다.

여객사업은 국내선 및 국제선에서의 여객 운송을 통하여 수익을 창출하는 사업입니다. 지난 해부터 이어진 국제여객 수요 회복이 2025년에도 지속될 것으로 예상됨에 따라, 아시아나항공㈜는 이에 대응하기 위해 국제선 사업량을 적극 확대하였습니다. 이를 통해 1분기 국제여객 수익은 전년대비 8% 증가한 1조 1,415억원을 기록하였으며, 이는 전체 여객 수익 1조 2,017억원 대비 95%를 차지하는 비중입니다. 또한 견조한 시장 수요를 바탕으로 공급 증가를 넘어서는 수송 증가를 달성하여, 전년대비 탑승률이 소폭 상승하였습니다.

화물사업은 화물기 및 여객기 Belly 공간을 활용한 화물 수송을 통해 수익을 창출하는 사업입니다. 계절적 특성에 따라 1분기 화물 수송은 연말 성수기인 전분기와 비교해서는 하락하였지만, 2024년 4분기 중고 화물기 도입을 통한 공급력 제고로 전년동기 대비 수송은 증가하였습니다. 화물 수익은 전년대비 5% 증가한 3,709억원을 기록하였습니다.

아시아나항공㈜는 상기 주요 사업의 성과를 바탕으로, 2025년 1분기(별도기준) 전년대비 7% 증가한 1조 7,430억원의 영업수익을 시현하였습니다.

2) ㈜진에어

㈜진에어는 항공운송산업에 속한 회사로서 항공기를 이용한 운송 서비스를 주요 상품으로 하여 소비자에게 판매하고 있습니다. 항공운송은 기술 혁신을 통해 항공기 자체의안전성은 물론이고, 운항, 정비 및 기술 등 모든 분야에서 괄목할만한 성장을 이루어낸 바, 여타 교통수단 대비 가장 안전하고 신뢰할 수 있는 운송수단으로서 오늘날 지구촌 시대의 교통에 중추적인 역할을 수행하고 있습니다.

또한 항공운송업은 한 국가의 기간산업으로서 개별 기업의 상업적 목적을 넘어 국가와 지역 간 인적, 물적 교류의 매개체로 국민경제 발전에 이바지 할 뿐만 아니라 각 사회 간 문화 교류를 촉진하는 공익성 높은 사업 분야입니다.

㈜진에어를 비롯한 항공운송사업자는 생산과 판매가 동시에 일어나는 무형의 서비스를 제공하고 있기 때문에 판매되지 못한 경우 항공기의 출발과 동시에 그 가치를 상실하게 되며 재고가 잔존하지 않습니다.

2025년 3월말 기준 ㈜진에어의 전체 매출 중 95.3%는 여객 운송 서비스에서 발생하였고, 화물 운송 서비스와 기타 매출 비중은 각각 1.3%, 3.4% 수준입니다. ㈜진에어의 서비스 상품은 항공기를 통하여 주로 제공되며, 2025년 3월말 기준 ㈜진에어는 리스계약을 통하여 BOEING 737-800 19대, BOEING 737-900 3대, BOEING 737-8 5대, BOEING 777-200 4대, 총 31대를 보유하고 있습니다. 주요 원재료인 항공유는 GS칼텍스, S-Oil 등으로부터 매입하고 있습니다.

3) 에어부산㈜

에어부산㈜는 영남권 지역에서 가장 높은 시장 점유율을 가진 지역 기반 항공사로서, 안전 운항을 최우선으로 차별화된 항공 서비스를 제공하며 지역과 함께 성장해 왔습니다. 2025년 1분기 기준 에어부산㈜는 김해공항 시장점유율 제 1위 항공사(운송편 기준)로서 국내선, 국제선 각각 38.5%, 24.3%를 기록하고 있습니다. 내부 정시성 관리 프로그램 운영을 통해 국토부에서 발표하는 연간 지연율 통계에서 다년간 국제선 정시성 최고 수준을 기록하며 고객들에게 정시운항이라는 운송업 본연의 가치를 제공하는 항공사로서 입지를 굳건하게 구축하고 있으며, 이러한 경쟁력을 바탕으로 한국서비스품질지수(KS-SQI) LCC 부문에서 8년 연속 1위를 석권했습니다.

에어부산㈜는 부산/영남권 지역사회 발전을 위해 부산-김포 노선을 비롯해 풍부한 시간대의 내륙노선을 꾸준히 유지하고 있으며, 이를 통해 상용수요를 유치하여 8만명 가량의 기업회원을 보유하고 있습니다. 더불어 부산/영남권 국제선 노선 확장에 앞장서며 지역민들에게 자유로운 여행 기회를 제공해 왔습니다. 앞으로도 에어부산㈜는 지역민들의 수도권 이동에 따른 기회비용 절약과 교통 편의 향상을 위하여 신규취항 및 복항 등 노선 확장에 주력할 것입니다.

4) 에어서울㈜

에어서울㈜는 2025년 1분기 기준 A321-200 6대의 항공기를 보유하고 있습니다. 또한 운항 노선은 국내선(제주), 동남아 노선(다낭, 냐짱, 보홀), 중국 노선(장자제), 여행 선호 지역인 일본 지역에 다양한 노선(나리타, 오사카, 후쿠오카, 다카마쓰, 요나고)을 취항하고 있습니다. 특히, 요나고 노선은 에어서울㈜만의 단독노선으로 일본 소도시 여행 수요에 대한 차별화된 선택지를 제공하고 있습니다.

또한, 에어서울㈜는 고객의 안전을 최우선으로 생각하는 항공사로 항공 안전 교육 및 보안 교육에 지속적으로 힘쓰고 있습니다. 에어서울㈜는 창립 후 10년 동안 고객에게 최고의 안전과 서비스를 제공하고자 꾸준히 노력해왔으며, 고객에게 신뢰받는 항공사로 성장하고 있습니다.

5) 한국공항㈜

한국공항㈜는 1999년 5월1일부로 비상장사인 ㈜한국항공과 합병 이후 기존에 영위하였던 항공기 지상조업, 기내식지원 및 부대사업 이외에 항공기 급유업, 항공화물 취급업, 제주 생수/축산 사업 및 제주민속촌 등으로 사업범위가 대폭 확대되었으며, 2005년에는 FORKLIFT 렌탈사업에, 2006년에는 9S(Southern Air)를 시작으로 항공기 정비업에 진출하였습니다. 한국공항㈜은 이에 안주하지 않고 2025년부터 지게차 및 매터리 등을 판매, 중개하는 렌탈 플랫폼을 런칭하여 본격적인 비지상조업 사업분야 확대를 추진하고 있습니다. 뿐만 아니라 대한항공 등과 공동으로 현지 법인 설립을 통해 일본 지상조업사업에 참여하여 안정적인 수익을 창출하고 있습니다.

항공운수보조 분야에서는 지난 50년간의 축적된 노하우와 우수한 조업 품질을 바탕으로한 경쟁력으로 그동안 다수의 외국 항공사를 고객으로 유치하는 등 조업 서비스 영역에서 업계를 선도해오고 있습니다. 특히, 조업품질의 대외 공신력 강화를 위해 2009년 ISAGO (IATA Safety Audit for Ground Operations) 인증을 취득, 2024년 9회 연속 무결점으로 갱신심사를 통과하였으며, 2011년에는 화물 보세구역 운영부문 AEO (Authorized Economic Operators, 수출입 안전관리 우수업체) 공인을 취득하는 등 글로벌 스탠다드를 충족하는 국내 최고 조업사로서의 위치를 공고히 하고 있습니다.

6) 아시아나에어포트㈜

아시아나에어포트㈜는 지난 1988년 2월 17일 항공기 지상조업을 주 목적으로 설립되었으며, 현재 인천, 김포, 부산, 제주, 광주, 여수, 무안의 7개 공항에서 아시아나항공을 비롯하여 외항기에 지상, 화물 및 급유조업을 제공하고 있습니다. 또한, 2001년 인천국제공항 개항과 동시에 외항사 전용 화물터미널을 운영하고 있으며, 항공기 단순정비업, 장비의 임대및 수리, 기내용품 세탁 등 부대사업을 동시에 수행하고 있습니다. 아시아나에어포트㈜는 항공기가 공항에서 대기하는 동안 항공기에 제공하는 용역서비스 사업으로 항공기 유도, 견인, 급유, 수하물 상/하역, 항공기 내/외부 청소, 기타 지상조업관련 서비스 등을 수행합니다. 이러한 관계로 항공기 운항이 회사의 수익창출과 밀접한 관계에 있습니다.

7) 한진정보통신㈜

한진정보통신㈜은 1989년 11월 4일 설립되어 1990년 4월 1일부터 영업을 개시하였으며, 정보처리 관련 소프트웨어의 개발 및 판매, 시스템개발 및 설계의 컨설팅 용역, 전기통신 및 정보처리관련 기기ㆍ부품의 임대 및 판매와 설치ㆍ보수 및 운영에 관한 사업을 영위하고 있습니다.

한진정보통신㈜은 선진화된 지식기술력과 안정된 ICT솔루션을 바탕으로 차별화된 서비스와 시스템 개발, 전략컨설팅, Total IT 아웃소싱 등 다양한 분야에서 최적의 ICT솔루션 서비스를 제공하며, 고객에게 가치를 제공하는 스마트 IT 파트너로서 축적된 개발경험과 노하우를 바탕으로 고객에게 최적의 Total Solution을 제공하는 종합 ICT서비스 기업입니다.

육ㆍ해ㆍ공 분야에서 세계적 운송망을 구축하여 운영중인 한진그룹 계열사의 개발경험과 기술을 바탕으로 종합 물류분야의 정보화를 성공적으로 이루어냈으며, 네트워크 아웃소싱 분야로 그 영역을 넓혀가고 있습니다.

8) 아시아나아이디티㈜

아시아나아이디티㈜는 아시아나항공㈜ 및 국내 양대 공항공사의 시스템 구축 및 운영 노하우를 기반으로 대외 사업을 영위하고 있으며, 항공/공항 IT 전문기업으로서 높은 시장 지위를 확보하여 항공/공항 IT 분야를 선도하고 있습니다. 주력 분야인 항공/공항 IT 외, 건설, 금융 등 다양한 산업 분야별 경험 기반 솔루션 확보에 주력하고 있습니다. 아시아나아이디티㈜는 이와 같이 다양한 산업에 대한 이해와 IT분야 전문성을 기반으로 대내외 고객에게 IT 컨설팅, 시스템 설계 및 구축, IT 아웃소싱, IT 인프라 서비스 등 종합 IT 서비스를 제공하고 있습니다.

또한, 미래 역량 강화를 위하여 AI, 빅데이터, 클라우드 등 디지털 전환의 핵심 요소기술을 기반으로 지속적인 솔루션 개발을 추진하고 있습니다. 고객사의 지속적인 IT 투자를 회사의 수익 기반으로하여 경쟁사 대비 높은 매출 가시성과 안정적인 수익성을 확보하고 있습니다.

9) 아이에이티㈜

아이에이티㈜는 ㈜대한항공과 미국 UTC 그룹의 Singapore 소재 자회사인 UTIC-Asia사가 공동으로 출자하여 2010년 12월 설립되었으나, 2021년 9월 ㈜대한항공이 UTIC-Asia 지분 전량 양수 및 배당금을 지급 완료하여 ㈜대한항공의 100% 자회사로 전환되었습니다. 아이에이티㈜는 항공용 대형 엔진(GE90/PW4090/PW4168/70) 시운전에 대한 정비사업을 시작으로, 정비시설 임대업 추가 및 임대차 계약, 부지(토지) 임대차 계약 및 엔진 Type(PW1100G, PW4056/62) 추가 계약을 통해 사업영역을 지속 확대 중 입니다.

10) ㈜왕산레저개발

㈜왕산레저개발은 인천시와 ㈜대한항공이 2011년 3월 맺은 업무협약을 기반으로 2014 인천 아시안게임 요트경기장 건설을 위하여 사업을 추진하였습니다. 2014년 아시안게임 요트경기 및 장애인 아시아요트경기대회를 치렀으며, 2016년 8월 26일 용유 왕산마리나 조성사업 준공이 완료되었습니다. 2017년 6월 16일 인천시와 대물변제 계약 체결함으로써, 해상계류장 266선석, 육상계류장 34선석에 대하여 전면 영업을 개시하였습니다. 또한 2018년 7월 27일 선박주유소의 영업을 시작하고 2020년 5월 마리나 선박 대여업 및 관리업 진출 등 마리나 관련사업을 다각화하고 있으며, 현재 건축물 개조 공사가 완료되어 상업 시설 중 사무공간은 공실없이 임대 완료하고, 2022년 5월부터 판매시설도 임대를 개시하였으며 지속적으로 임대를 추진하고 있습니다. 향후 추가 개발을 통해 육상 계류시설, 상업시설 증축, 클럽하우스 및 숙박시설 등을 포함한 해양레저복합단지로의 개발을 예정하고 있습니다.

11) Hanjin International Corp.

Hanjin International Corp. (HIC)는 1989년도에 설립한 ㈜대한항공 100% 출자 법인으로, LA 윌셔그랜드센터를 소유하고 있습니다. 2011년 12월 윌셔그랜드호텔의 영업 종료 후 재개발을 통해 높이 335m, 총 73층 규모의 호텔 및 오피스 복합 건축물인 윌셔그랜드센터를 2017년 6월 개관하여 운영 중입니다.

윌셔그랜드센터는 889개 객실을 보유한 인터컨티넨탈호텔, 1만 1천 200평 규모의 사무공간, 7층 규모의 저층부 상업공간 및 컨벤션 공간을 갖춘 최첨단 건물로, 미국 환경단체인 미국그린빌딩위원회가 주관하는 친환경 건물인증 '리드'(LEED) 골드(Gold)를 획득하였습니다.

12) 아시아나티앤아이㈜

아시아나티앤아이㈜는 자산(부동산)관리, 기용품 및 소모품 도소매업, 광고 대행, 온라인몰 운영, 보험중개업을 영위하고 있으며, 본점 소재지는 서울시 종로구 우정국로 26에 위치하고 있습니다.

13) 기타

칼제이십오차유동화전문유한회사, 칼제이십육차유동화전문유한회사, 칼제이십칠차유동화전문유한회사, 칼제이십팔차유동화전문유한회사, 색동이제이십육차유동화전문유한회사는 대한항공 및 기타 당사자 사이에 체결되는 계약에 따른 수익권 및 이에부수하는 권리의 자산유동화법에 의한 취득, 관리, 운용 및 처분을 사업의 목적으로 하고 있습니다.

라. 사업 부문별 재무 정보

(1) 제64기 1분기

| 구 분 | (단위: 백만원) | |||||

| 매출액 | 영업이익 | 총자산 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 항공운송사업 | 6,445,432 | 96.0% | 468,888 | 98.8% | 47,050,249 | 91.8% |

| 항공우주사업 | 134,990 | 2.0% | 3,312 | 0.7% | 1,493,482 | 2.9% |

| 호텔사업 | 47,627 | 0.7% | -5,919 | -1.2% | 1,663,776 | 3.2% |

| 기타사업(*1) | 85,038 | 1.3% | 8,531 | 1.7% | 1,042,710 | 2.1% |

| 연결조정액 | -221,225 | - | -43,766 | - | -4,015,175 | - |

| 연결후금액 | 6,491,862 | - | 431,046 | - | 47,235,042 | - |

(*1) 기타사업에는 IT 서비스, 항공기엔진수리, 전자상거래 등이 있습니다.

(2) 제63기

| 구 분 | (단위: 백만원) | |||||

| 매출액 | 영업이익 | 총자산 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 항공운송사업 | 17,628,983 | 94.6% | 2,129,675 | 101.9% | 46,698,512 | 91.7% |

| 항공우주사업 | 592,980 | 3.2% | -15,705 | -0.8% | 1,510,078 | 3.0% |

| 호텔사업 | 183,392 | 1.0% | -25,902 | -1.2% | 1,682,328 | 3.3% |

| 기타사업(*1) | 230,784 | 1.2% | 2,037 | 0.1% | 1,045,034 | 2.0% |

| 연결조정액 | -765,421 | - | 20,095 | - | -3,923,886 | - |

| 연결후금액 | 17,870,718 | - | 2,110,200 | - | 47,012,066 | - |

(*1) 기타사업에는 IT 서비스, 항공기엔진수리, 전자상거래 등이 있습니다.

(3) 제62기

| 구 분 | (단위: 백만원) | |||||

| 매출액 | 영업이익 | 총자산 | ||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

| 항공운송사업 | 15,864,005 | 94.5% | 1,813,348 | 102.6% | 29,420,979 | 90.2% |

| 항공우주사업 | 540,711 | 3.2% | -11,370 | -0.6% | 1,257,562 | 3.9% |

| 호텔사업 | 170,925 | 1.0% | -34,786 | -2.0% | 1,499,805 | 4.6% |

| 기타사업(*1) | 205,891 | 1.3% | -403 | 0.0% | 427,880 | 1.3% |

| 연결조정액 | -669,736 | - | 23,300 | - | -2,214,450 | - |

| 연결후금액 | 16,111,796 | - | 1,790,089 | - | 30,391,776 | - |

(*1) 기타사업에는 IT 서비스, 항공기엔진수리, 인터넷 통신판매 등이 있습니다.

※ 전사 공통비 및 전략지원비 배부

○ 전사 공통비는 각 본부/부실/점소로 인과관계 및 자원활용 관계를 고려하여 구분 및 배부

○ 전략지원비(전략지원부서의 인건비 및 운영 경비)는 전략지원부서와 사업/운영본부 간의 지원관계를 고려, 배부 대상 본부를 설정, 계정별 차등 배부

마. 환경 물질의 배출 또는 환경 보호와 관련된 정부 규제의 준수

(1) ㈜대한항공

당사의 환경영향에는 항공기 운항 시 배출되는 이산화탄소와 이착륙 소음, 각종 지상조업활동 과정에서 발생하는 폐기물, 폐수, 대기오염물질 등이 있으며, 배출권거래제, 화학물질관련법 등 국내외 환경규제를 적용 받고 있습니다.

당사는 연료효율이 높고 소음 발생이 적은 최신의 친환경항공기를 지속 도입하여 항공기 운항 과정에서 발생하는 배출가스와 소음을 최소화 하고 있으며 다각적인 연료절감 과제를 시행하여 이산화탄소 배출량을 줄여 나가고 있습니다.

또한, 지상의 각 사업장에서 발생하는 대기오염물질과 수질오염물질 등은 법적 배출 허용 기준의 50% 미만으로 오염물질이 배출되도록 엄격히 관리하고 있으며, 화학물질의 안정적인 관리를 위해 화학물질관리시스템을 구축하여 화학물질 입출고 정보와 사용현황을 체계적으로 관리하고 있습니다.

뿐만 아니라, 당사는「환경 오염 피해 배상 책임 및 구제에 관한 법률」에 따라 환경오염 피해 발생시 법적 책임 보상(환경 복구, 손해배상 등) 및 환경영향(수질, 대기, 토양 오염 등) 피해에 대응하기 위하여, 전사 해당 사업장에 대해 환경책임보험을 가입하여 회사에 미치는 영향을 최소화 하고 있습니다.

(2) 주요종속회사

1) 아시아나항공㈜

아시아나항공㈜는 지속 가능한 항공사로서 환경규제 및 항공 업계 전반의 탄소 감축 정책에 적극적으로 대응하고 있습니다.

① 환경 규제 준수

아시아나항공㈜는 항공사업 운영 중 발생하는 폐기물, 항공기 정비 시 취급하는 화학물질, 그리고 수질 및 대기 오염물질 배출 등 각종 환경 규제를 적용받고 있습니다. 이에 따라 환경경영시스템과 환경 관리 체계를 구축 및 운영하고 있으며, 환경 영향 최소화를 위해 지속적인 개선 노력을 기울이고 있습니다.

② 국내 배출권거래제

배출권거래제는 온실가스를 배출하는 사업장을 대상으로 정부에서 배출권을 할당하여 할당 범위 내에서 배출 행위를 제한함으로써 온실가스 감축 유도를 위한 수단으로 지정된 제도입니다. 아시아나항공㈜는 본 규제를 이행하기 위해 매년 제3자 검증 기관의 검증을 받은 배출량 명세서를 환경부에 제출하고 배출권을 정산함으로써 온실가스 감축 제도 이행에 힘쓰고 있습니다.

③ EU/UK-ETS (유럽연합/영국 배출권거래제)

EU-ETS는 2005년 교토의정서 온실가스 감축 목표에 따라 도입된 제도로, 2012년부터 항공 부문에 적용되었으며 2021년 영국의 EU 탈퇴로 UK-ETS가 별도로 시행되었습니다. 아시아나항공㈜는 EU및 UK-ETS 규제를 준수하기 위해 연료 소비 데이터를 체계적으로 관리하고 검증된 배출량을 각 관할 당국에 제출하고 있으며, 연료 효율이 높은 친환경 항공기 도입과 연료 절감 등을 통한 실질적인 온실가스 감축에 앞장서고 있습니다.

④ CORSIA (국제항공 탄소 상쇄감축 제도)

CORSIA는 국제항공 탄소감축을 위해 ICAO가 제정한 제도로, 아시아나항공㈜는 이를 준수하기 위해 ICAO의 모니터링ㆍ보고ㆍ검증 (MRV) 절차를 철저히 이행하고 있습니다. 또한, ICAO의 표준 및 권고 방식을 따라 탄소 배출 감축 의무를 성실히 수행하여 지속 가능한 항공 운영을 실현하고 있습니다.

2) ㈜진에어

㈜진에어의 환경영향은 항공기 운항 시 발생하는 배출가스 및 소음, 항공기 정비 및 지상조업 과정 중에 발생하는 폐기물 및 유해화학물질 등으로 크게 나누어 볼 수 있으며 국내 배출권거래제, ICAO CORSIA(국제민간항공기구 탄소상쇄&감축제도), 화학물질 관련법 등 다양한 국내외 환경 규제를 적용받고 있습니다.

이 중 항공기 정비, 지상조업과정에 따른 폐기물 처리는 폐기물 관리법 등 관련 법적 사항과 배출 허용 기준을 엄격히 준수하며, 외부 폐기물 처리업체와 계약하여 자체 처리 중에 있습니다. 또한, 점차 강화되는 탄소배출 규제에 대응하기 위해 2024년 11월 부 인천-기타큐슈 노선에 지속가능항공유(SAF, Sustainable Aviation Fuel) 상용 운항을 시행하고 있으며, 관련 세미나, 교육 등에 적극적으로 참여하여 항공업계의 주요 환경 이슈 및 동향을 파악하고 있습니다.

3) 에어부산㈜

에어부산㈜는 항공 업종에 적용된 국내외 탄소 규제 정책과, 각종 환경 관련 제도에 적극적으로 참여하고 환경보호와 온실가스 저감을 위한 노력을 확대하고 있습니다. 기존 동급 항공기 대비 연료효율이 높고 소음이 적은 친환경항공기(A321neo)의 도입 및 운용 비중을 확대하고, 녹색 운항절차(연료 효율을 높일 수 있는 운항단계별 지침) 등을 적용하여 항공기 운항 과정에서 발생하는 온실가스 배출량 저감을 위해 노력하고 있습니다. 그 외 폐기물부담금제도, 생산자책임재활용제도 등을 기반으로 재활용 확대와 폐기물 배출 감소를 위한 활동을 추진하고 있고, 재생 에너지와 녹색제품 사용 확대를 위해 노력하고 있습니다.

4) 에어서울㈜

에어서울㈜는 항공 운송과 관련된 탄소 배출 감축 및 환경 보호를 위해 사내 ESG 활동을 정기적으로 진행하고 있습니다. 중고물품 나눔과 나무심기, 한강공원 플로깅 등의 봉사활동과 기내 인쇄물 전체에 콩기름잉크를 사용하는 등 다양한 ESG 경영 활동을 펼치고 있습니다.

5) 한국공항㈜

한국공항㈜의 환경영향에는 각종 지상조업활동 과정에서 발생하는 폐기물, 세탁사업에서 발생하는 폐수, 그리고 정비차량 페인트 도장으로 인한 대기오염물질 등이 있습니다.

한국공항㈜는 조직관리 / 수하물 / 상ㆍ하역 / Towing / 탑재관리 / 화물부문 등에 대한 ISAGO 인증을 취득하여 전사적인 환경경영체제를 구축ㆍ운영하고 있으며, 환경을 보전하는 사회적 책임을 다하고자 정부의 '미세먼지 저감대책'이라는 방향에 맞춰 특수차량 배출가스 점검, 경년장비 교체, 신규 장비 도입 시 전기동력장비 검토를 실시하고 있습니다.

한국공항㈜는 2021년 7월부터 먹는샘물 '한진 제주퓨어워터'를 친환경 무라벨 제품으로 생산하고 있으며, 2021년 11월부터는 승객 수하물과 항공화물의 Wet Damage 및 파손 등을 방지하기 위해 사용하는 포장비닐을 친환경 재생비닐로 전면 교체해 ESG 경영을 적극 실천하고 있습니다. 또한, 환경경영을 위한 지속적인 방안으로 하절기 냉방 관리지침, 동절기 난방 관리지침을 직원들에게 각인시켜주어 에너지 절감 효과를 달성하고 있습니다.

마지막으로 각 사업장에서 발생하는 오염물질은 법적 배출 허용 기준치 미만으로 배출되도록 자체점검을 통해 엄격히 관리 및 교육하고 있으며, 세탁사업 과정에서 발생되는 화학물질(세제 및 약품)은 유해화학물질 사용 영업허가 취득(취급시설 설치검사적합판정, 장외영향평가서 적합 판정 등)을 통해 체계적으로 관리하고 있습니다.

6) 아시아나에어포트㈜

아시아나에어포트㈜의 사업활동 중 발생하는 환경영향은 각종 지상조업활동 중 발생하는 폐기물 및 폐수, 보유 차량/장비의 세차 시 발생하는 폐수, 그리고 정비차량 페인트 도장으로 인한 대기오염물질 등이 있습니다.

아시아나에어포트㈜는 내부 환경 절차서를 마련하여 환경경영체계를 구축ㆍ운영하고 있으며, 공항 내 미세먼지 저감을 위해 공항 특수차량 배출가스 점검, 전기조업장비 도입 및 매연저감장치 부착 검토 등을 통해 공항대기질 개선을 위해 노력하고 있습니다.

또한, 승객 수하물과 항공화물 Wet Damage 및 파손 방지를 위해 사용 중인 화물조업용 포장비닐을 재생비닐 제품으로 사용하고 있으며, 폐기물 업체 선정 시 재활용 처리방법을 사용하는 업체를 우선적으로 검토함으로써 폐기물 재활용율 향상을 위해 노력하고 있습니다. 또한, 냉ㆍ난방기구 사용 전 부서별 일제점검을 실시하여 화재 및 누전사고를 예방하고 있으며, 에너지 절약 캠페인을 통해 직원들의 참여를 독려하여 에너지 낭비 최소화를 실천하고 있습니다.

마지막으로, 사업장별 환경기술인을 임명하여 주기적으로 자체점검을 실시함으로써 각 사업장별 환경오염물질 배출시설 운영 및 발생 폐기물을 적법하게 처리하고 있으며, 당사와 계약된 환경 협력업체를 반기 1회 사후관리 평가를 수행하여 오염사고 예방 및 상생경영을 위해 만전을 기하고 있습니다.

7) 아시아나아이디티㈜

아시아나아이디티㈜의 환경영향에는 데이터센터 운영을 통한 에너지 소비 및 탄소 배출, 각 사업장의 IT 기기 교체 등 폐기물로 인한 환경 오염이 있습니다. 이에 아시아나아이디티㈜는 IT 산업과 관련 적용된 환경 법규를 준수하고 탄소 배출 절감을 위한 다양한 활동을 실시하고 있습니다.

데이터센터 및 사업장에서 발생하는 OA 자산 폐기물을 수탁 및 안전 처리 능력이 검증된 전문업체에 위탁하여 재활용 및 폐기 처리함으로서 탄소배출 절감을 위해 노력하고 있습니다.

기업 활동 전반에 대한 환경경영시스템을 구축하고, 2012년 ISO14001(환경경영시스템) 최초 인증 획득 후 매년 심사 수검을 통해 환경목표 이행 및 적합성을 점검하고 인증을 유지해오고 있습니다.

사업장의 에너지 절약 및 친환경 인식 개선을 위해 사내 캠페인을 실시하고 사내 친환경 물품 사용을 확대 추진 예정입니다.

8) 아이에이티㈜

아이에이티㈜의 환경영향은 항공기엔진 시운전 과정중 발생하는 폐기물 및 폐수 등으로 크게 나누어 볼 수 있으며, 이러한 환경 영항을 최소화 하기 위해 사업장에서 발생하는 폐기물 발생을 최소화 하고, 발생된 폐기물은 전량 인가된 폐기물처리업체에 위탁처리 하고 있습니다. 또한, 정부 지정 폐기물처리관리시스템을 사용하여 폐기물 처리 현황을 체계적으로 관리하고 있습니다.

9) Hanjin International Corp.

미국 LA의 윌셔그랜드센터는 재개발 기간 중 캘리포니아 주 정부 에너지 및 환경 관련 법규를 준수하였으며, 주변 환경에 대한 영향을 최소화하고, 자연을 보호하기 위한 노력을 기울였습니다. 또한 동 건물은 2017년 10월 미국 그린빌딩위원회(USGBC)에서 개발한 친환경건물인증 제도인 LEED(Leadership in Energy and Environmental Design)의 Gold 등급을 취득하였습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) | |||

| 구 분 | 제 64 기 1분기 | 제 63 기 | 제 62 기 |

| 2025년 3월말 | 2024년 12월말 | 2023년 12월말 | |

| [유동자산] | 11,587,099 | 11,616,873 | 8,595,170 |

| ㆍ당좌자산 등 | 10,315,169 | 10,446,180 | 7,741,590 |

| ㆍ재고자산 | 1,271,930 | 1,170,693 | 853,580 |

| [비유동자산] | 35,647,943 | 35,395,193 | 21,796,606 |

| ㆍ투자자산 | 1,210,325 | 1,342,623 | 1,123,041 |

| ㆍ유형자산 | 28,751,242 | 28,374,491 | 18,174,887 |

| ㆍ무형자산 | 3,050,488 | 3,077,407 | 824,186 |

| ㆍ기타비유동자산 | 2,635,888 | 2,600,672 | 1,674,492 |

| 자산총계 | 47,235,042 | 47,012,066 | 30,391,776 |

| [유동부채] | 15,466,838 | 16,973,486 | 9,409,864 |

| [비유동부채] | 20,731,047 | 19,075,388 | 11,166,704 |

| 부채총계 | 36,197,885 | 36,048,874 | 20,576,568 |

| [자본금] | 1,846,657 | 1,846,657 | 1,846,657 |

| [기타불입자본] | 4,145,341 | 4,145,341 | 4,145,341 |

| [기타자본구성요소] | 997,238 | 995,332 | 942,060 |

| [이익잉여금] | 3,494,841 | 3,485,552 | 2,591,941 |

| [비지배지분] | 553,080 | 490,310 | 289,209 |

| 자본총계 | 11,037,157 | 10,963,192 | 9,815,208 |

| (2025.1.1~2025.03.31) | (2024.1.1~2024.12.31) | (2023.1.1~2023.12.31) | |

| 매출액 | 6,491,862 | 17,870,718 | 16,111,796 |

| 영업이익(손실) | 431,046 | 2,110,200 | 1,790,089 |

| 당기순이익(손실) | 349,860 | 1,381,858 | 1,129,106 |

| ㆍ지배회사지분순이익(손실) | 284,714 | 1,317,262 | 1,061,165 |

| ㆍ비지배지분순이익 | 65,146 | 64,596 | 67,941 |

| 보통주기본및희석주당이익(손실)(원) | 775 | 3,566 | 2,866 |

| 우선주기본및희석주당이익(손실)(원) | 825 | 3,616 | 2,916 |

| 연결에 포함된 회사수 (개) | 31 | 31 | 20 |

나. 요약별도재무정보

| (단위 : 백만원) | |||

| 구 분 | 제 64 기 1분기 | 제 63 기 | 제 62 기 |

| 2025년 3월말 | 2024년 12월말 | 2023년 12월말 | |

| [유동자산] | 7,881,053 | 7,904,490 | 7,836,681 |

| ㆍ당좌자산 등 | 6,859,101 | 6,973,989 | 7,004,519 |

| ㆍ재고자산 | 1,021,952 | 930,501 | 832,162 |

| [비유동자산] | 26,311,775 | 25,667,797 | 21,390,467 |

| ㆍ투자자산 | 5,431,275 | 5,272,197 | 3,070,182 |

| ㆍ유형자산 | 19,391,814 | 18,910,081 | 16,440,221 |

| ㆍ무형자산 | 198,513 | 205,997 | 215,834 |

| ㆍ기타비유동자산 | 1,290,173 | 1,279,522 | 1,664,230 |

| 자산총계 | 34,192,828 | 33,572,287 | 29,227,148 |

| [유동부채] | 10,164,809 | 11,059,190 | 9,083,219 |

| [비유동부채] | 13,668,770 | 12,073,202 | 10,469,105 |

| 부채총계 | 23,833,579 | 23,132,392 | 19,552,324 |

| [자본금] | 1,846,657 | 1,846,657 | 1,846,657 |

| [기타불입자본] | 4,099,746 | 4,099,746 | 4,099,746 |

| [기타자본구성요소] | 800,768 | 797,849 | 847,686 |

| [이익잉여금] | 3,612,078 | 3,695,643 | 2,880,735 |

| 자본총계 | 10,359,249 | 10,439,895 | 9,674,824 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (2025.1.1 ~ 2025.03.31) | (2024.1.1 ~ 2024.12.31) | (2023.1.1 ~ 2023.12.31) | |

| 매출액 | 3,955,883 | 16,116,620 | 14,575,109 |

| 영업이익(손실) | 350,924 | 1,903,362 | 1,586,894 |

| 당기순이익(손실) | 193,244 | 1,222,459 | 916,780 |

| 보통주기본및희석주당이익(손실)(원) | 523 | 3,310 | 2,482 |

| 우선주기본및희석주당이익(손실)(원) | 573 | 3,360 | 2,532 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 64 기 1분기말 2025.03.31 현재 |

|

제 63 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 64 기 1분기말 |

제 63 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

11,587,098,675,452 |

11,616,873,056,353 |

|

현금및현금성자산 (주5) |

2,481,763,353,496 |

2,215,624,563,052 |

|

단기금융상품 (주6,20) |

4,176,905,949,305 |

4,475,285,727,467 |

|

유동성리스채권 (주10,15) |

51,375,146,009 |

34,733,292,227 |

|

매출채권및기타채권 (주7,41,43) |

1,599,094,693,841 |

1,584,574,687,230 |

|

미청구공사 (주32) |

6,334,540,758 |

5,082,986,159 |

|

유동성상각후원가측정금융자산 (주8) |

6,045,000 |

2,506,356,814 |

|

유동성파생상품자산 (주25,40,41) |

118,601,659,117 |

136,530,983,925 |

|

재고자산 |

1,271,930,436,644 |

1,170,692,607,613 |

|

당기법인세자산 |

11,825,020,692 |

10,626,341,112 |

|

기타유동금융자산 (주9) |

34,091,480,294 |

40,015,455,924 |

|

기타유동자산 (주18,32) |

492,404,983,353 |

442,005,358,208 |

|

매각예정자산 (주45) |

1,342,765,366,943 |

1,499,194,696,622 |

|

비유동자산 |

35,647,943,236,375 |

35,395,192,883,736 |

|

장기금융상품 (주6) |

55,428,527,988 |

269,846,856,973 |

|

장기매출채권및기타채권 (주7,41) |

2,207,492,707 |

47,330,239 |

|

공정가치측정금융자산 (주6,8,40) |

296,692,978,103 |

291,317,945,171 |

|

상각후원가측정금융자산 (주8) |

18,116,245,686 |

18,125,848,570 |

|

리스채권 (주10,15) |

471,034,083,493 |

362,348,725,572 |

|

파생상품자산 (주25,40,41) |

97,464,197,083 |

123,072,973,798 |

|

관계기업투자 (주12,15,41) |

159,013,382,605 |

154,581,617,733 |

|

유형자산 (주14,15,42) |

28,751,241,723,182 |

28,374,490,873,101 |

|

투자부동산 (주13,15,16) |

269,381,131,962 |

277,863,071,819 |

|

무형자산 (주15,17) |

3,050,487,715,448 |

3,077,406,992,240 |

|

이연법인세자산 |

1,916,488,693,362 |

1,959,232,199,515 |

|

기타금융자산 (주9) |

357,662,879,038 |

309,041,432,191 |

|

기타자산 (주18,32) |

202,724,185,718 |

177,817,016,814 |

|

자산총계 |

47,235,041,911,827 |

47,012,065,940,089 |

|

부채 |

||

|

유동부채 |

15,466,837,550,025 |

16,973,485,891,743 |

|

매입채무및기타채무 (주19,41) |

2,401,651,856,517 |

2,730,521,140,769 |

|

단기차입금 (주15,20,41) |

2,126,386,280,000 |

2,517,021,740,000 |

|

유동성장기부채 (주15,20,41,42,43) |

1,618,851,680,436 |

2,541,418,556,700 |

|

유동성리스부채 (주15,21,41,42) |

2,165,984,797,650 |

2,182,080,664,669 |

|

유동성파생상품부채 (주25,40,41) |

13,057,370,187 |

35,529,507,012 |

|

유동성충당부채 (주23) |

644,583,688,340 |

653,637,989,571 |

|