|

|

확인서_2025.05.15_page-0001 |

분 기 보 고 서

(제 26 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에이치엘비테라퓨틱스 주식회사 |

| 대 표 이 사 : | 안 기 홍 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 정자일로248, 파크뷰오피스타워 22층 |

| (전 화) 031-786-7800 | |

| (홈페이지) https://hlbtherapeutics.com | |

| 작 성 책 임 자 : | (직 책) 경영관리본부장 (성 명) 한 영 인 |

| (전 화) 031-786-7800 | |

【 대표이사 등의 확인 】

|

|

확인서_2025.05.15_page-0001 |

I. 회사의 개요

1. 회사의 개요

HLB테라퓨틱스는 2014년부터 바이오 사업 미국 시장 진출을 위해 미국에 안과질환(안구건조증, 신경영양성각막염) 치료제(RGN-259)의 글로벌 임상 개발 관련 합작법인 ReGenTree, LLC 및 희귀질환 교모세포종 치료제(OKN-007)의 글로벌 임상 개발 관련 100% 자회사 Oblato, Inc.와 같은 현지법인을 설립하여 임상을 진행하고 있으며, 코로나19 백신 유통 및 독감백신 등을 판매하는 콜드체인사업부와 보일러 모터, 펌프, 변압기 등을 제조 및 판매하는 전자사업부가 있습니다.

HLB테라퓨틱스는 혁신 신약개발을 추구하는 세계적인 바이오 기업으로 거듭나기 위해 노력하고 있으며, 다각적인 사업영역 구축을 통해 미래지속 경영이 가능한 기업으로 발돋움할 계획입니다.

1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | 1 | - | 4 | 1 |

| 합계 | 3 | 1 | - | 4 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 당사는 2025년 1월 1일자로 전자사업부를 물적분할 하여 100% 자회사인 (주)코아인

더스를 신설하였습니다.

※ 당사의 주요 종속회사는 ReGenTree, LLC입니다.

(주)지트리파마슈티컬, (주)코아인더스 및 Oblato, Inc 경우 자산총액이 750억원 미만

이고 지배회사의 자산총액의 10% 미만이므로 주요 종속회사에서 제외하였습니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)코아인더스 | 물적분할 신설법인 (2025.01.01 설립등기) |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

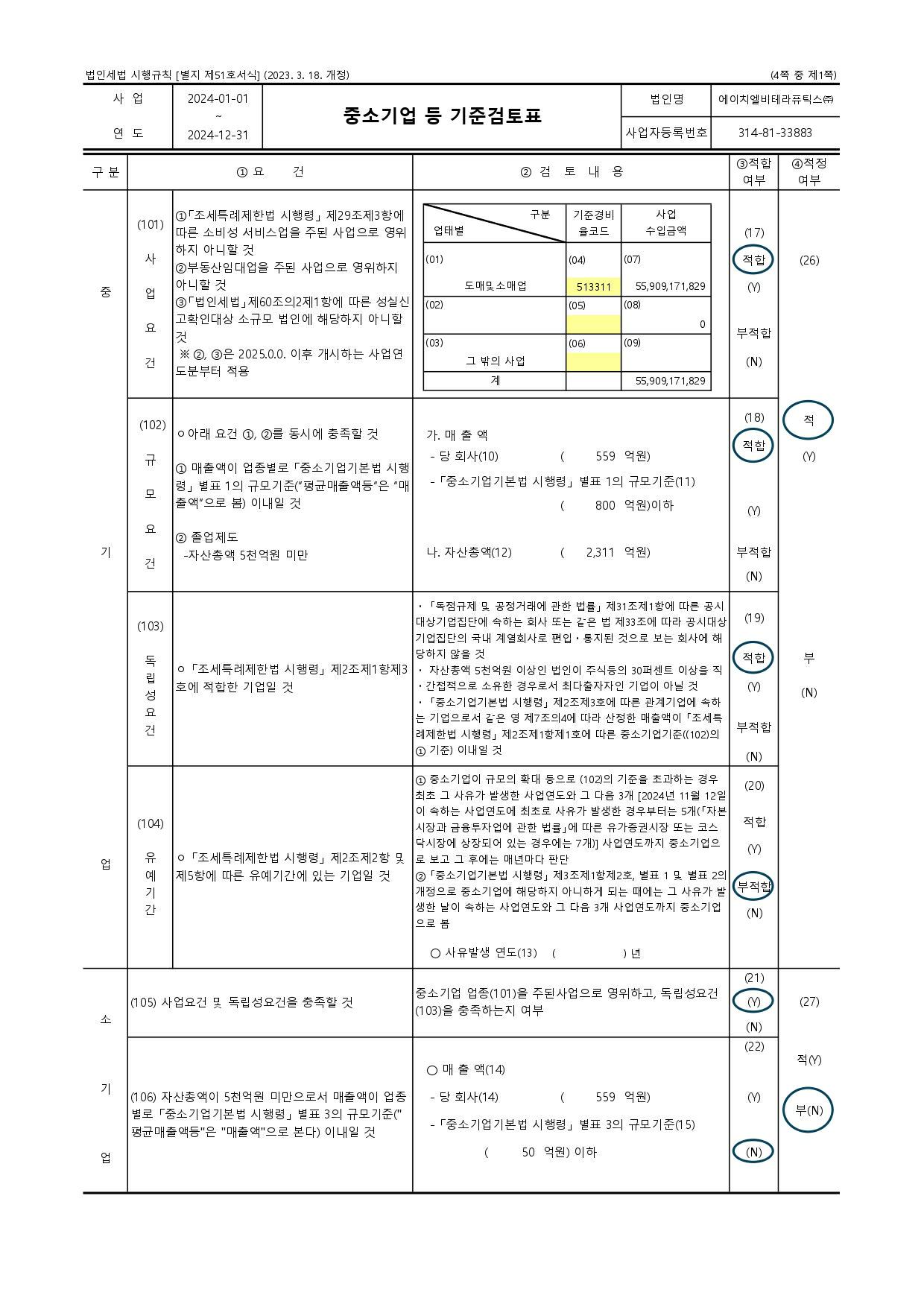

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

![이미지: [hlbt]중소기업확인서](%5Bhlbt%5D%EC%A4%91%EC%86%8C%EA%B8%B0%EC%97%85%ED%99%95%EC%9D%B8%EC%84%9C.jpg) |

|

[hlbt]중소기업확인서 |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2010년 03월 26일 | 해당사항 없음 |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 '에이치엘비테라퓨틱스 주식회사'이고, 영문명은 'HLB Therapeutics Co.,Ltd.'입니다. 약식으로는 'HLB테라퓨틱스'라고 표기합니다.

3. 설립일자 및 존속기간

당사는 2000년 6월 7일 독자기술로 개발한 임베디드 그래픽 유저 인터페이스 소프트웨어 솔루션(Embedded Graphic User Interface Software Solution)과 관련 원천기술 판매 목적으로 설립되었고, 합병 등을 통해 콜드체인사업 및 전자사업을 영위하고 있으며, 미래성장동력사업으로 바이오사업을 추진 중으로 현재 바이오신약개발 사업을 진행 중 입니다.

4. 본사의 주소, 전화번호 및 홈페이지

| 주 소 | 경기도 성남시 분당구 정자일로 248, 22층(정자동, 파크뷰오피스타워) |

| 전화번호 | 031-786-7800 |

| 홈페이지 | https://hlbtherapeutics.com |

5. 주요 사업의 내용

당사는 바이오사업 및 콜드체인사업, 전자사업을 주요사업으로 영위하고 있습니다. 기타 주요사업에 대한 자세한 내용과 연결대상 종속회사가 영위하는 사업의 내용은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

6. 신용평가에 관한 사항

| 평가일 | 신용평가 기관명 | 신용등급 | 비 고 |

| 2025년 04월 15일 | 한국기업데이터 | BB+ | 기업신용평가 |

2. 회사의 연혁

1. 주요연혁

| 회사명 | 연월 | 회사의 연혁 |

| 에이치엘비 테라퓨틱스주식회사 |

2000년 06월 | 회사 설립 |

| 2008년 03월 | 코스닥 상장법인 등록 | |

| 2009년 01월 | 본점 소재지 이전 | |

| 2011년 12월 | 주식회사 더체인지 흡수합병 | |

| 2013년 03월 | 대표이사 변경(송성호 → 강용국) | |

| 2013년 07월 | 주식회사 코아인더스 흡수합병 완료 | |

| 2013년 11월 | 최대주주 변경(유티씨앤컴퍼니 → 지트리1호조합) | |

| 2013년 11월 | 대표이사 변경(강용국 → 박일) | |

| 2014년 03월 | 미국 RegeneRX와 신약공동개발 체결 | |

| 2014년 04월 | 사명변경((주)디지탈아리아 → (주)지트리비앤티) 대표이사 변경(박일 → 각자 대표이사 박일, 양원석) |

|

| 2015년 01월 | 미국 내 자회사 ReGenTree, LLC 설립 | |

| 2015년 12월 | 미국 내 100% 자회사 Oblato, Inc. 설립 | |

| 2016년 02월 | 대표이사 변경(각자 대표이사 박일, 양원석 → 양원석) | |

| 2017년 04월 | 최대주주 변경(지트리1호조합 → 주식회사 유양디앤유) | |

| 2018년 04월 | 미국 내 자회사 ReGenTree, LLC 지분 추가 취득(61.5%) | |

| 2018년 09월 | 주식회사 와이에스팜 흡수합병 완료 | |

| 2020년 03월 | 최대주주 변경(주식회사 유양디앤유 → 양원석 외 2인) | |

| 2021년 02월 | 최대주주 변경(양원석 외 2인 → 지트리홀딩스(주)) | |

| 2021년 11월 | 사명변경((주)지트리비앤티 → 에이치엘비테라퓨틱스(주)) 대표이사 변경(양원석 → 안기홍) 최대주주 변경(지트리홀딩스(주) → 에이치엘비글로벌(주) (구, (주)넥스트사이언스) 외 6인) |

|

| 2022년 02월 | 의료기기사업부(세종) 신설 | |

| 2022년 04월 | 주식회사 화진메디칼, 주식회사 화진메디스 종속회사 편입 | |

| 2023년 01월 | 최대주주 변경(에이치엘비글로벌(주) (구, (주)넥스트사이언스) 외 6인 → 에이치엘비(주) 외 6인) | |

| 2023년 06월 | 주식회사 에스제이팜 종속회사 편입 | |

| 2023년 07월 | 주식회사 화진메디칼 매각 완료 | |

| 2023년 09월 | 주식회사 에스제이팜 흡수합병 완료 | |

| 2024년 06월 | 주식회사 화진메디스 청산 완료 의료기기사업부(세종) 폐지 |

|

| 2025년 01월 | 사업부 물적분할을 통한 주식회사 코아인더스 신설 (100% 자회사) |

1-1. 주요 종속회사등의 주요 연혁

| 회사명 | 연월 | 회사의 연혁 |

| ReGenTree ,LLC |

2014년 03월 | RegeneRx로부터 파이프라인 취득 (안과, 피부질환) |

| 2015년 01월 | RegeneRx와 미국 내 합작법인 ReGenTree,LLC 설립 | |

| 2015년 04월 | 안구건조증 치료제(RGN-259) 미국 임상 2상b/임상 3상(ARISE-1) 시작 신경영양성각막염 치료제(RGN-259) 미국 임상 3상(SEER-1) 시작 |

|

| 2015년 08월 | 미국 FDA로 부터 안구건조증 치료제(RGN-259) 1차 임상 2상b/임상 3상(ARISE-1) 임상시험계획 승인 미국 FDA로 부터 신경영양성각막염 치료제(RGN-259) 1차 3상(SEER-1) 임상시험계획 승인 |

|

| 2015년 09월 | 안구건조증 치료제(RGN-259) 임상 2상b/임상 3상(ARISE-1) 첫환자 등록 신경영양성각막염 치료제(RGN-259) 임상 3상(SEER-1) 첫환자 등록 |

|

| 2016년 01월 | 안구건조증 치료제(RGN-259) 1차 임상 3상 환자등록 모집완료 | |

| 2016년 04월 | 안구건조증 치료제(RGN-259) 라이센스 취득계약 체결(미국, 캐나다, 중국, 한국, 일본, 호주) | |

| 2016년 08월 | 미국 FDA로 부터 안구건조증 치료제(RGN-259) 2차 3상(ARISE-2) 임상시험계획 승인 | |

| 2016년 11월 | 안구건조증 치료제(RGN-259) 임상 3상(ARISE-2) 첫환자 등록 | |

| 2018년 04월 | 미국 FDA로 부터 안구건조증 치료제(RGN-259) 3차 3상(ARISE-3) 임상시험계획 승인 | |

| 2020년 08월 | 안구건조증 치료제(RGN-259) 3차 임상 3상 환자 모집완료 | |

| 2022년 02월 | 안구건조증 치료제(RGN-259) 임상 3상에 대한 미국 FDA와 Pre-BLA 미팅 | |

| 2022년 07월 | 신경영양성각막염 치료제(RGN-259) 2차 미국 임상 3상 (SEER-2), 유럽 임상 3상 (SEER-3) 동시 시작 | |

| 2023년 03월 | 신경영양성각막염 치료제(RGN-259) 2차 미국 임상 3상 (SEER-2) 환자 투여 시작 | |

| 2023년 08월 | 신경영양성각막염 치료제(RGN-259) 3차 유럽 임상 3상 (SEER-3) 환자 투여 시작 | |

| 2025년 02월 | 신경영양성각막염 치료제(RGN-259) 3차 유럽 임상 3상 (SEER-3) 목표환자수 충족 | |

| 2025년 03월 | 신경영양성각막염 치료제(RGN-259) 3차 유럽 임상 3상 (SEER-3) 임상 종료 | |

| Oblato, Inc. | 2015년 12월 | 미국 내 Oblato, Inc. 설립 |

| 2016년 02월 | 교모세포종 치료제(OKN-007) 파이프라인 도입 (OMRF) | |

| 2016년 03월 | 교모세포종 치료제(OKN-007) 주사제 임상 1상b 시작 | |

| 2016년 08월 | 교모세포종 치료제(OKN-007) 미국 FDA 희귀의약품 지정 | |

| 2018년 04월 | 미국 FDA로 부터 교모세포종 치료제(OKN-007) 병용임상(Temozolomide) 임상시험계획 승인 | |

| 2020년 04월 | 미국 FDA로 부터 교모세포종 치료제(OKN-007) 주사제 임상 2상 임상시험계획 승인 | |

| 2020년 07월 | 교모세포종 치료제(OKN-007) 미국 FDA 희귀소아질환(RPD, Rare Pediatric Disease)의약품 지정 | |

| 2022년 01월 | 미국 FDA로 부터 교모세포종 치료제(OKN-007) 산재적 내재성 뇌교종(DIPG) 소아환자 치료를 위한 동정적 사용 승인 | |

| 2022년 10월 | 교모세포종 치료제(OKN-007) 임상 2상 환자 모집완료 | |

| 2023년 03월 | 열성유전질환(고셔병) 치료제 개발 착수 | |

| 2023년 04월 | 교모세포종 치료제(OKN-007) 경구용 제형 임상 1상 투여 시작 | |

| 2024년 04월 | 교모세포종 치료제(OKN-007) AACR 2024 임상 2상 중간결과 발표 | |

| 2024년 08월 | 교모세포종 치료제(OKN-007) 임상 2상 임상결과보고서(CSR) 확정 및 수령 |

2. 회사의 본점소재지 및 그 변동

| 변동일 | 본점소재지 |

| 2009년 1월 14일 | 경기도 성남시 분당구 정자일로 248, 파크뷰오피스타워 22층 |

3. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 19일 | 임시주총 | 사외이사 구한승 | - | - |

| 2021년 11월 16일 | 임시주총 | 사내이사 진양곤 사내이사 김종원 사내이사 임창윤 사내이사 안기홍 사내이사 문정환 사외이사 이정상 사외이사 김재훈 감 사 김역동 |

- | - |

| 2023년 02월 28일 | - | - | - | 사내이사 김종원 사내이사 문정환 사외이사 구한승 |

| 2024년 03월 26일 | 정기주총 | 사내이사 신창섭 | 사내이사 진양곤 사내이사 임창윤 사내이사 안기홍 사외이사 이정상 사외이사 김재훈 감 사 김역동 |

- |

※ 2025년 04월 17일자로 일신상의 사유로 신창섭 사내이사가 사임하였습니다.

4. 회사가 합병등을 한 경우 그 내용

| 연월 | 내용 |

| 2011년 12월 | 주식회사 더체인지 흡수합병 |

| 2013년 7월 | 주식회사 코아인더스 흡수합병 |

| 2018년 9월 | 주식회사 와이에스팜 흡수합병 |

| 2023년 9월 | 주식회사 에스제이팜 흡수합병 |

5. 최대주주의 변동

| 변동일 | 변동 전 | 변동 후 |

| 2021년 2월 26일 | 양원석 외 2인 | 지트리홀딩스(주) |

| 2021년 11월 16일 | 지트리홀딩스(주) | 에이치엘비글로벌(주) 외 6인 |

| 2023년 1월 12일 | 에이치엘비글로벌(주) 외 6인 | 에이치엘비(주) 외 6인 |

6. 상호 변동

| 변동일 | 변동 전 | 변동 후 |

| 2021년 11월 16일 | (주)지트리비앤티 | 에이치엘비테라퓨틱스(주) |

3. 자본금 변동사항

1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제26기 (2025년 1분기말) |

제25기 (2024년말) |

제24기 (2023년말) |

제23기 (2022년말) |

제22기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 84,132,321 | 80,139,933 | 74,032,065 | 31,984,489 | 31,335,211 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 42,066,160,500 | 40,069,966,500 | 37,016,032,500 | 15,992,244,500 | 15,667,605,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 42,066,160,500 | 40,069,966,500 | 37,016,032,500 | 15,992,244,500 | 15,667,605,500 |

※ 보고서 제출일 기준 발행주식 총 수 및 자본금의 주된 증가 사유는 무상증자, 주식 매수선택권 행사 입니다.

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 497,000,000 | 3,000,000 | 500,000,000 | (*1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 84,132,321 | 428,570 | 84,560,891 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 428,570 | 428,570 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | 214,290 | 214,290 | - | |

| 3. 상환주식의 상환 | - | 214,280 | 214,280 | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 84,132,321 | - | 84,132,321 | - | |

| Ⅴ. 자기주식수 | 404,794 | - | 404,794 | (*2) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 83,727,527 | - | 83,727,527 | - | |

| Ⅶ. 자기주식 보유비율 | 0.48 | - | 0.48 | - | |

(*1) 2025년 03월 25일 주주총회에서 결의된 발행예정주식의 총수 변경으로 발행할 주식 의 총수는 200,000,000주에서 500,000,000주로 증가되었습니다.

(*2) 2024년 11월 29일 임시주주총회에서 결의된 물적분할계획서 승인으로 인해 발생된 주식매수청구권 가격조정 협의에 따른 행사주식 총 2,852주 및 무상증자로 인해

15,283주가 추가되었습니다 .

2. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 386,659 | 18,135 | - | - | 404,794 | (*1)(*2) | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 386,659 | 18,135 | - | - | 404,794 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(*1) 2024년 11월 29일 임시주주총회에서 결의된 물적분할계획서 승인으로 인해 발생된 주식매수청구권 가격조정 협의에 따른 행사주식 총 2,852주가 추가되었습니다.

(*2) 2024년 12월 19일 이사회에서 결의된 무상증자(5%) 승인으로 인해 2025년 2월 13일

에 단주 주식 15,283주가 추가되었습니다.

5. 정관에 관한 사항

1. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 11월 16일 | 제21기 임시주주총회 |

제1조(상호) 상호 변경 제2조(목적) 사업목적 삭제 및 추가 제4조(공고방법) 회사 홈페이지 주소 변경 제17조(전환사채의 발행) 전환사채발행 한도 증액 제18조(신주인수권부사채의 발행) 신주인수권부사채 발행한도 증액 제18조의3(교환사채의 발행) 교환사채 발행한도 증액 제32조(이사의 원수) 이사의 원수 변경 제39조(이사회의 구성) 조문 정비 제39조의2(이사회 의장) 조문 정비 제39조의3(이사회소집) 조문 정비 |

- 사명 변경 - 사업목적 정비 - 홈페이지 주소 변경 반영 - 임상 및 투자 확대를 위한 자금 조달 목적 전환사채, 신주인수권 부사채 및 교환사채 한도 증액 - 이사의 원수에 관한 조문 정비 - 이사회의 구성과 소집에 관한 조문 정비 |

| 2024년 03월 26일 | 제24기 정기주주총회 |

제2조(목적) 사업목적 추가 제5조(발행예정 주식의 총수) 발행예정 주식의 총수 변경 제20조(소집시기) 오탈자 수정 제43조의2(이사의 책임경감) 이사의 책임감경 상법 제400조 준용 제45조(감사) 상법개정에 따른 조문정비와 감사선임 및 해임에 관한 조문정비 |

- 사업확대에 따른 사업목적 추가 - 수권주식수의 변경 - 오탈자 수정 - ESG 제고를 위한 이사 책임면제에 대한 주주총회 결의 요건 추가 - 전자투표도입에 따른 감사선임 주주총회 결의요건 완화 |

| 2025년 03월 25일 | 제25기 정기주주총회 |

제2조(목적) 사업목적 추가 제5조(발행예정 주식의 총수) 발행예정 주식의 총수 변경 제23조(본점과 지점) 소집지 확대 제38조(이사의의무) 사장의 명칭 대표이사로 변경 |

- 사업확대에 따른 사업목적 추가 - 수권주식수의 변경 - 주주의 참여증대를 위해 소집지 범위 확대 - 기존 정관에 대표이사와 사장이 혼용되어 있는 문구를 대표이사로 통일 |

2. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 부동산 임대업 | 영위 |

| 2 | 의료기기 개발 제조 판매업 | 영위 |

| 3 | 전자 부품 개발 제조 판매업 | 영위 |

| 4 | 전기 부품 개발 제조 판매업 | 영위 |

| 5 | 정보통신기기 및 부품개발 제조 판매업 | 미영위 |

| 6 | 전자기기 개발 제조 판매업 | 영위 |

| 7 | 전기기기 개발 제조 판매업 | 영위 |

| 8 | 전자상거래업 | 미영위 |

| 9 | 통신판매업 | 미영위 |

| 10 | 바이오신약 개발, 제조 및 판매업 | 영위 |

| 11 | 생명공학 관련사업 | 영위 |

| 12 | 의료용품, 위생용품 등의 제조 및 판매업 | 영위 |

| 13 | 의료기기 및 의료용품 판매업 | 영위 |

| 14 | 백신류 및 관련된 진단제 개발, 제조, 판매업 | 영위 |

| 15 | 전자기기 도,소매 및 중개업 | 영위 |

| 16 | 전자부품 도,소매 및 중개업 | 영위 |

| 17 | 의료용품, 의료기기 도,소매 및 중개업 | 영위 |

| 18 | 생활용품 도,소매 및 중개업 | 영위 |

| 19 | 기계장비 및 관련 물품 도,소매업 | 영위 |

| 20 | 사료, 바이오연료, 제조 판매 및 도, 소매, 유통업 | 영위 |

| 21 | 의약품 제조 및 도,소매업 | 영위 |

| 22 | 의약품 유통 및 중계업 | 영위 |

| 23 | 브랜드 및 상표권 등 지적재산권의 라이선스업 | 영위 |

| 24 | 임상시험, 분석, 통계, 자문 및 대행서비스업 | 영위 |

| 25 | 임상시험 기술개발 및 용역업 | 영위 |

| 26 | 의약품, 의약외품 제조, 판매 및 수출입 | 영위 |

| 27 | 건강기능식품, 건강보조식품, 건강식품의 연구개발 제조 및 판매업 | 영위 |

| 28 | 기타식료품 제조 및 판매업 | 영위 |

| 29 | 세포치료제 연구개발, 유통사업 및 판매업 | 영위 |

| 30 | 세포유전자치료제 연구개발, 유통사업 및 판매업 | 영위 |

| 31 | 각 호의 사업 관련 기술 이전사업 및 기술료 수익사업 | 영위 |

| 32 | 각호에 관련된 수출, 수입업 및 용역 서비스업 | 영위 |

| 33 | 응용 소프트웨어 개발 및 공급업 | 미영위 |

| 34 | 컴퓨터 프로그래밍 서비스업 | 미영위 |

| 35 | 자료 처리, 호스팅 및 관련 서비스업 | 미영위 |

| 36 | 화물 운송업 | 영위 |

| 37 | 화물 중계 및 대행업 | 영위 |

| 38 | 물류 보관 창고업 | 영위 |

| 39 | 물류컨설팅 및 물류관련 서비스업 | 영위 |

| 40 | 도급업 | 영위 |

| 41 | 위 각항에 부대되는 사업일체 | 영위 |

3. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024년 03월 26일 | - | 건강기능식품, 건강보조식품, 건강식품의 연구개발 제조 및 판매업 |

| 추가 | 2024년 03월 26일 | - | 기타식료품 제조 및 판매업 |

| 추가 | 2024년 03월 26일 | - | 세포치료제 연구개발, 유통사업 및 판매업 |

| 추가 | 2024년 03월 26일 | - | 세포유전자치료제 연구개발, 유통사업 및 판매업 |

| 추가 | 2024년 03월 26일 | - | 각 호의 사업 관련 기술 이전사업 및 기술료 수익사업 |

| 추가 | 2025년 03월 25일 | - | 응용 소프트웨어 개발 및 공급업 |

| 추가 | 2025년 03월 25일 | - | 컴퓨터 프로그래밍 서비스업-자료 처리, 호스팅 및 관련 서비스업 |

| 추가 | 2025년 03월 25일 | - | 화물 운송업 |

| 추가 | 2025년 03월 25일 | - | 화물 중개 및 대행업 |

| 추가 | 2025년 03월 25일 | - | 물류 보관 창고업 |

| 추가 | 2025년 03월 25일 | - | 물류컨설팅 및 물류관련 서비스업 |

| 추가 | 2025년 03월 25일 | - | 도급업 |

3-1. 변경 사유

[바이오사업 부문]

당사는 지속적인 성장 동력을 확보하기 위해 현재 보유 중인 신약개발 파이프라인(RGN-259: 안구질환치료제, OKN-007: 뇌종양치료제) 외 신규 파이프라인 확보를 위해 검토 중에 있습니다. 이에 향후 신약개발의 차세대 기술인 세포유전자치료제(Cell & Gene Therapy) 분야와 AI기반 신약 후보 물질 발굴 및 데이터 활용 분야에 진출을 위해 바이오사업 부문의 사업목적을 추가하였습니다.

해당 사업목적 추가는 이사회를 통해 결정되었으며 2024년 3월 26일 제24기 정기주주총회 및 2025년 3월 25일 제25기 정기주주총회를 통해 승인되었습니다.

[콜드체인사업 부문]

2023년 9월 주식회사 에스제이팜 합병 및 2024년 백신 포함 의약품 및 의약외품 보관 및 유통과 도소매업 사업 확대에 따라 콜드체인사업 부문의 사업목적을 추가하였습니다.

해당 사업목적 추가는 이사회를 통해 결정되었으며 2024년 3월 26일 제24기 정기주주총회 및 2025년 3월 25일 제25기 정기주주총회를 통해 승인되었습니다.

4. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 응용 소프트웨어 개발 및 공급업 | 2025년 03월 25일 |

| 2 | 컴퓨터 프로그래밍 서비스업 | 2025년 03월 25일 |

| 3 | 자료 처리, 호스팅 및 관련 서비스업 | 2025년 03월 25일 |

| 4 | 화물 운송업 | 2025년 03월 25일 |

| 5 | 화물 중개 및 대행업 | 2025년 03월 25일 |

| 6 | 물류 보관 창고업 | 2025년 03월 25일 |

| 7 | 물류컨설팅 및 물류관련 서비스업 | 2025년 03월 25일 |

| 8 | 도급업 | 2025년 03월 25일 |

[사업부문별 사업목적 추가사항]

| 구 분 | 사업목적 | 추진현황 |

|---|---|---|

| 바이오사업 | 응용 소프트웨어 개발 및 공급업 컴퓨터 프로그래밍 서비스업-자료 처리, 호스팅 및 관련 서비스업 |

미추진 |

| 콜드체인사업 | 화물 운송업 화물 중개 및 대행업 물류 보관 창고업 물류컨설팅 및 물류관련 서비스업 도급업 |

추진 |

[바이오사업 부문]

당사 현재 진행 중인 바이오 사업에 집중하기 위해 현재 추진중에 있지는 않으나, 향후 파이프라인 확대 등의 목적으로 AI기반 세포유전자치료제(Cell & Gene Therapy) 분야 신약 후보 물질 발굴 및 데이터 활용 분야에 진출을 내부적으로 검토 및 계획하고 있습니다.

[콜드체인사업 부문]

(1) 그 사업 분야 및 진출 목적

당사는 글로벌 바이오 기업으로서, 코로나19 백신 유통을 통해 확보한 콜드체인 운송 및 백신 유통 경험을 기반으로, 의약품 중심의 화물운송 및 도소매 유통 사업으로의 본격적인 확대를 계획하고 있습니다. 고도의 온도 관리가 요구되는 백신 및 전문 의약품 유통 과정에서 확보한 레프런스와 유통 망과 최신 SOP(표준운영절차) 및 IT시스템을 기반으로, 안정적이고 신뢰도 높은 콜드체인 서비스를 제공함으로써 의약품 물류 시장 내 차별화된 경쟁력을 확보하고자 합니다.

특히, 도소매 및 유통 부문과 연계한 콜드체인 운송 서비스는 자동배송배차시스템 및정온관제시스템 등의 고도화된 IT시스템은 의약품 유통 효율성 제고와 부가가치 창출에 기여할 수 있으며, 향후 대형 제약사 및 의료기관과의 협력 확대를 통해 물류 기반 수익 모델의 안정성과 지속 가능성을 확보하는 데 중점을 두고 있습니다. 이러한 전략은 당사의 유통 역량을 고도화하고, 자생적 성장기반을 구축하는 핵심 사업축이 될 것입니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

콜드체인 화물운송 및 도소매 유통 시장은 고부가가치 바이오·의약품 산업의 성장과 함께 안정적인 확장세를 보이고 있습니다. 특히 백신, 전문의약품, 바이오의약품 등의 수요 증가로 인해 정밀한 온도 관리가 가능한 콜드체인 물류 서비스에 대한 수요가 꾸준히 확대되고 있으며, 고품질·고신뢰 물류 네트워크의 중요성이 부각되고 있습니다.

정부의 의약품 유통관리 강화와 함께, 의료기관 및 제약사의 위탁 수요가 증가함에 따라 전문 콜드체인 물류사업자 및 도소매 유통업체의 시장 진입 기회도 확대되고 있습니다. 또한, 코로나19 팬데믹 이후 국가 차원의 감염병 대응 물류체계가 중요 전략 분야로 인식되면서 백신 및 의약품 유통 인프라에 대한 민간투자도 활발히 이루어지고 있는 추세입니다.

'Invest Korea 한국물류 산업의 동향과 전망 보고서'에 따르면 국내 콜드체인 물류 시장의 경우 연평균 약15%의 성장률을 기록하며, 2028년에는 약 195조원 규모로 확대될 것으로 전망하고 있습니다.

2020년 이후 백신 수송을 중심으로 급성장한 국내 콜드체인 물류 시장은 의약품, 시약, 바이오 샘플, 임상시험 물류 등으로 영역을 확장하고 있으며, 특히 온도별 운송구간(-70℃, -20℃, 2~8℃ 등)의 세분화와 실시간 트래킹 기반 서비스 수요가 증가함에 따라 고도화된 운송기술과 전문성이 요구되고 있습니다. 이와 함께 도소매 유통 채널 또한 병원, 약국, 보건소 외 다양한 공공기관 및 민간거래처로 확대되며, 안정적인 공급망을 갖춘 도매 유통사의 역할이 더욱 중요해지고 있습니다.

이에 따라 화물운송과 도소매 유통이 결합된 콜드체인 기반 복합 유통모델은 물류 경쟁력과 거래처 확대 역량을 동시에 확보할 수 있는 구조로 진화하고 있으며, 향후 의약품 유통 효율성과 안전성을 동시에 강화할 수 있는 핵심 사업영역으로 자리잡을 것으로 전망됩니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액)

- 2023년 6월 안정적인 재무수익 창출 및 향후 예정된 의약품 유통 및 도소매업과의

시너지 극대화를 위해 (주)에스제이팜의 최대주주 등으로부터 보통주 241,554주를

5,000백만원에 취득하였습니다.

- 2024년 3월 부터 8월까지 의약품 등 유통 주문배송관리시스템 개발 구축을 위해

총 700백만원을 투자하였습니다.

- 2025년 2월 부터 12월까지 콜드체인 정온관제시스템 개발 구축을 위해 총 780백

만원을 투자하였습니다.

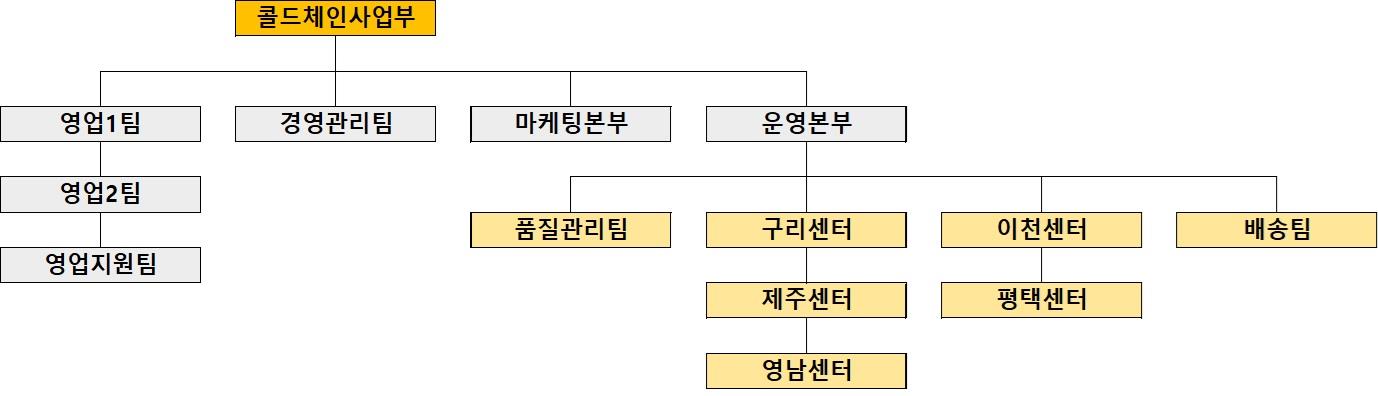

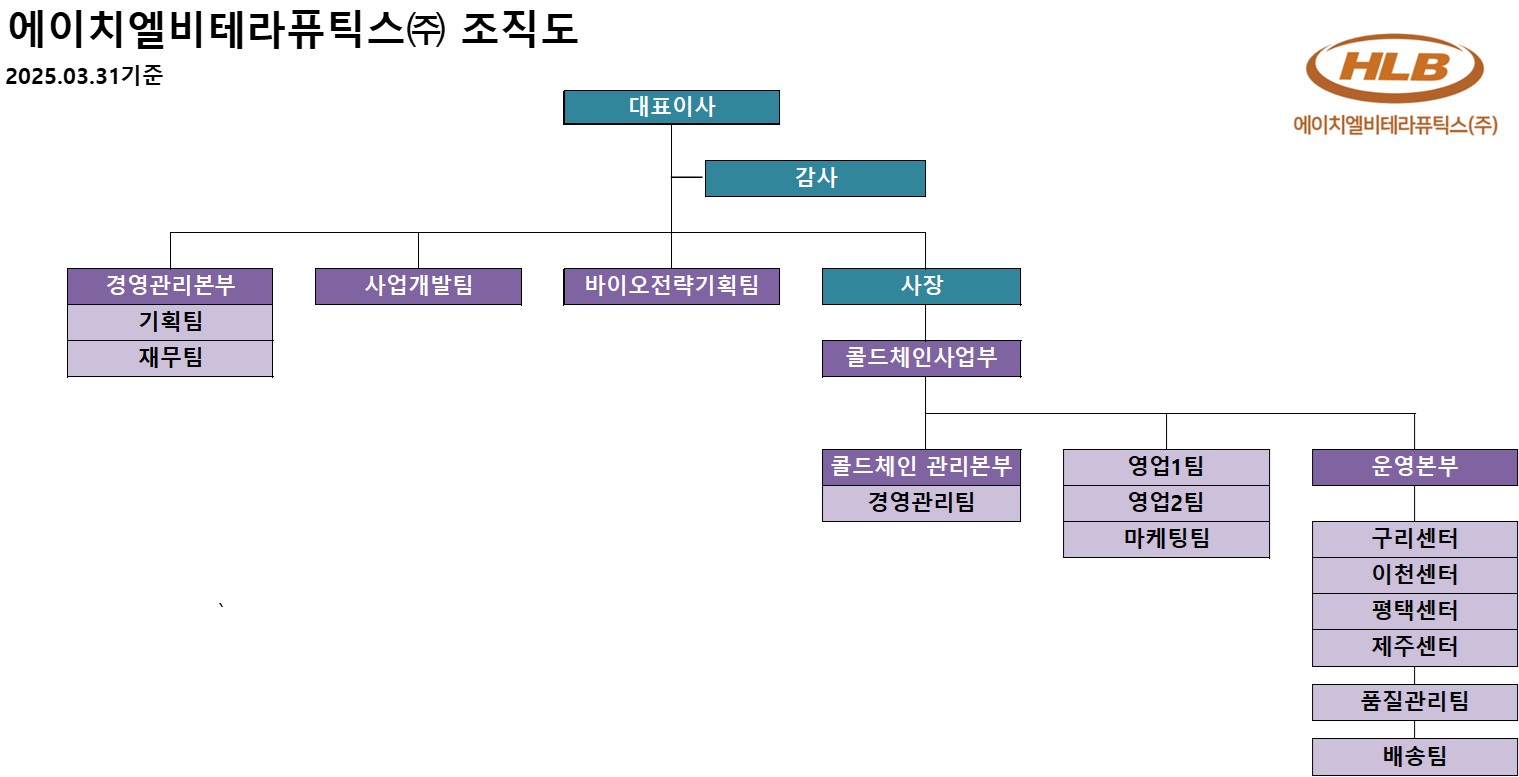

(4) 사업 추진현황

- 조직 및 인력구성 현황

|

|

콜드체인사업부 조직도 |

- 연구개발활동 내역

당사는 단순 상품판매 및 유통을 담당하고 있으며 별도 연구개발활동은 없습니다.

- 매출발생 내역

당사는 의약품 및 의약외품을 유통 및 판매하고 있으며, 2024년 기준 459억원을 달성하였습니다.

(5) 기존 사업과의 연관성

의약품 및 의약외품을 유통 및 판매업을 영위 중인 (주)에스제이팜을 2023년 6월

취득 및 2023년 9월 1일에 합병하여 콜드체인사업부로 편입을 통해 기존 의료기기제조판매업에서 기타 전문 도매업으로 주업종 변경하여 영위하고 있습니다.

(6) 주요 위험

당사의 콜드체인 화물운송 및 도소매 유통 사업은 코로나19 백신 및 전문의약품 등 엄격한 온도 관리가 요구되는 품목을 주력으로 하고 있어, 온도 관리 실패 시 제품의 품질 저하 및 폐기 발생으로 인한 재무적 손실과 고객 신뢰도 하락 위험이 존재합니다. 또한 냉장·냉동 차량 및 창고 설비의 운영 장애나 중단 상황 발생 시 서비스 연속성이 훼손되어 고객 이탈 및 사업 차질이 발생할 수 있습니다.

한편, 국내 의약품 유통 규제(GDP, GSP 등)가 강화되는 추세로 관련 법규를 준수하지 못할 경우 행정처분 등 법적 리스크에 노출될 수 있으며, 특히 특정 거래처(정부기관 및 제약사 등)에 대한 매출 의존도가 높을 경우 해당 거래처의 계약 종료 또는 수주 축소가 발생할 시 사업 실적에 부정적 영향을 줄 수 있습니다. 또한 당사의 콜드체인 사업은 온도 관리 및 물류 추적 시스템 등 핵심 기술의 안정적인 운영이 필수적이며, 관련 시스템의 장애 발생 시 운영 차질 및 고객 신뢰 저하의 위험이 존재합니다.

이러한 위험성을 고려하여 당사는 콜드체인 정온관제시스템 고도화를 추진하고 있으며, 정부규제에 맞는 최신 SOP(표준작업지침)을 이미 구축하였습니다. 또한 재고의 정적인 보관을 위하여 정전 발생 시에도 일정 시간 안정적으로 전원을 공급할 수 있는 UPS(Uninterruptible Power Supply) 비상발전기 시스템이 구축된 창고를 통해 보관하며, 올해 상반기 말 공적 코로나19 백신 유통 및 보관 사업이 종료됨에 따라, 당사는 정관변경 등을 통해 향후 Value 중심의 영업 전략으로 전환하여 대형 의료기관 및 백신 제조사 등을 대상으로 매출 확대를 위한 준비를 진행하고 있습니다.

II. 사업의 내용

1. 사업의 개요

연결회사는 바이오, 콜드체인, 전자사업부문의 총 3개의 핵심 사업부 체제로 운영되고 있습니다.

연결회사는 독자기술로 개발한 임베디드 그래픽 유저 인터페이스 소프트웨어 솔루션(Embedded Graphic User Interface Software Solution) 연구, 개발, 판매에 관한 사항을 주사업으로 설립하였으나, 보고서 제출일 현재 2013년 7월 흡수 합병한 (주)코아인더스를 통해 모터, 펌프 등의 전사사업을 시작으로 2014년 3월 RegeneRX Biopharmaceuticals, Inc.와의 신약공동개발계약 체결을 통해 바이오사업 진출을 위한 초석을마련하였고, 2014년 6월 바이오사업의 경영효율성 및 전문성 제고를 위해 종속회사 지트리파마슈티컬을 설립하였으며, 바이오사업과 더불어 사업영역 확장을 통해 매출액 증대, 자생력 강화와 의약품 유통사업 강화를 통한 바이오사업과 시너지 증대를 위해 2018년 9월 와이에스팜을 흡수 합병하여 콜드체인사업부 신설 및 2023년 6월 에스제이팜을 인수 후 합병하였습니다.

또한, 연결회사는 2015년 1월에는 미국시장 진출을 위해 합작법인 ReGenTree, LLC를 설립하였으며, 2015년 12월에는 신규 Pipeline 도입을 위해 미국 내 종속회사

Oblato, Inc.를 설립하여 글로벌 임상을 진행하고 있습니다. 또한 신약 개발 및 의약품 유통 등 바이오 관련 사업분야에 집중하고자 2024년 11월 29일 임시주주총회를 통해 비연관 사업인 전자사업 부문을 물적분할하여, 2025년 1월 1일 부로 100% 자회사인 (주)코아인더스를 신설하였습니다. 이와 같이, 당사는 바이오 중심 기업으로 거듭나기 위한 초석을 마련하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 등의 현황

| (기준일 : 2025년 3월 31일) | (단위: 천원, %) |

| 구 분 | 주요 재화 및 용역 | 매출액 | 비율 |

| 제품매출 | 보일러 펌프 외 | 2,309,432 | 15.35 |

| 상품매출 | 보일러 펌프 외 | 131,552 | 0.87 |

| 백신의약품 | 5,449,930 | 36.22 | |

| 수수료매출 | 백신 유통 위수탁 | 7,156,090 | 47.56 |

| 합 계 | 15,047,004 | 100.00 | |

1-1. 주요 제품 등의 종류 및 용도

| 구 분 | 주요제품 | 제품 용도 |

| 콜드체인 | 프리베나 외 | 6개월 이상의 소아, 청소년, 성인에서 이 백신에 함유된 인플루엔자 A형 바이러스들 및 인플루엔자 B형 바이러스에 의해 유발되는 인플루엔자 질환의 예방 |

| 전자 | 모 터 | 가정용 가스보일러 or 온수기 연소용 BLDC 팬모터 |

| 펌 프 | 가정용 가스보일러 온수순환용 메카니컬씰 펌프 | |

| 트랜스 | 가정용 가스보일러, 온수기 AC전원 정류용 트랜스포머 |

2. 주요 제품 등의 가격변동 추이

[콜드체인사업부문]

사업의 특성상 주요 상품의 가격은 입찰방식으로 결정되고 있는 바, 가격의 변동은 입찰가격에 따라 이루어집니다.

콜드체인사업부의 주요 제품의 가격변동 추이는 아래와 같습니다.

| (단위: 원) |

| 주요 제품 | 제26기 1분기 (2025년도) |

제25기 (2024년도) |

제24기 (2023년도) |

| 프리베나13주[0.5ml/1PF] | 55,645 | 55,922 | 57,906 |

| 디티부스터SSI주[0.5ml*5PFS] | 51,543 | 52,273 | 52,274 |

| 유박스비주(보존제미함유) [1ml/10V] | 58,902 | 53,743 | 50,530 |

| 스카이조스터주[0.5ml/1V] | 66,908 | 66,333 | 66,818 |

[전자사업부문]

전자사업부는 모터, 펌프, 변압기 등을 제조 및 납품하여 매출이 발생되고 있습니다. 주요 매출처로는 HOME APPLIANCE(가전제품) 및 전기 전자 완제품을 생산하는

업체들로 모터부문은 린나이코리아, 알토엔대우, 주방기기제조업체 등 가전제품전문메이커와 반제품 제조업체이며, 펌프 부문은 파나소닉, 린나이코리아, 알토엔대우, 대성쎌틱에너시스 등 국내외 가스보일러 및 온수기 메이커, 도소매시장 등이 있으며,

변압기는 린나이코리아, 알비코리아 등에 납품하고 있습니다. 그 매출의 비중이 높아가격변동 추이를 기재하는 것은 회사의 영업상의 기밀에 해당함으로 주요 제품의

가격변동 추이를 기재하지 않았습니다.

3. 원재료 및 생산설비

1. 주요 원재료에 관한 사항

[콜드체인사업부문]

| (기준일 : 2025년 03월 31일) |

(단위: 천원) |

| 주요 상품 | 제26기 1분기 (2025년도) |

제25기 (2024년도) |

제24기 (2023년도) |

| 프리베나13주[0.5ml/1PF] | 671,854 | 2,857,910 | 2,851,177 |

| 디티부스터SSI주[0.5ml*5PFS] | 665,627 | 673,168 | 337,583 |

| 유박스비주(보존제미함유) [1ml/10V] | 241,088 | 1,291,626 | 1,664,230 |

| 스카이조스터주[0.5ml/1V] | 973,508 | 1,048,719 | 32,075 |

[전자사업부문]

| (기준일 : 2025년 03월 31일) |

(단위: 천원) |

| 주요 제품 | 제26기 1분기 (2025년도) |

제25기 (2024년도) |

제24기 (2023년도) |

| 모터, 펌프 | 1,354,063 | 4,552,047 | 4,222,038 |

| 트랜스 | 92,507 | 442,808 | 413,277 |

2. 생산설비에 관한 사항

[콜드체인사업부문]

- 해당 사항이 없습니다.

[전자사업부문]

(1) 주요 원재료에 관한 사항

제조 중인 모터, 펌프, 변압기 등의 원재료를 KBI(갑을)메탈 및 씨엔아이전선, 김천베아링, 대동콘덴서, 엠제이텍 등으로 부터 매입하고 있으며, KBI(갑을)메탈과 씨엔아이전선 등의 전기동선 및 강판(하우징) 프레스 업체가 총 원재료 매입액에서 50% 이상을 차지하고 있습니다.

(변압기 부문)

변압기를 구성하는 원재료는 전기동선, 규소강판, 보빈, 브라켓트, 휴즈, 절연테이프, 바니쉬 등이며, 주요 원재료인 전기동선, 규소강판 등은 약 95%를 국내에서 조달하고 있으며 수입 품목은 휴즈, 특수 테이프 등 약 5%에 국한되어 있습니다. 주요 원재료의 가격 변동추이는 원동과 사출 원재료인 석유 제품 수입에 의존되고 있는 바, 이는 LME 및 원유 가격과 연관되는 업체 전반의 공통사항이므로 이로 인해 지난 2004년초 중국 수요급증으로 인한 수급 문제가 일부 발생하였으나 당사의 수급에 문제가 발생 된 적은 없습니다. 코로나 엔데믹 이후 경기 회복 강세가 두드러짐에 따라 포스코, 유니온스틸 등 전량 국내에서 생산되고 있는 규소강판의 원재료 급상승에 따른 부담이 가중되고 있어, 중국, 일본, 동남아 등 제3국 수입도 고려하고는 있으나 원재료 상승 압력의 세계적인 추세에 생산 원가의 상승은 불가피한 상황입니다. 다만, 기타자재는 종류가 다양하고 금액이 미세하며, 단위가 KG, ROLL, METER, SHEET 등으로 구분하기가 어려울 뿐만 아니라, 가격 변동이 상대적으로 미미합니다. 국제경기에 민감한 소요량이 가장 많은 원소재인 동선(LME)의 급상이 가장 큰 원재료 상승의 불안으로 이어지고 있는 추세입니다.

(모터, 펌프 부문)

Motor & Pump를 구성하는 원재료는 동선, 규소강판, Case, 브라켓트, 콘덴서, 휴즈, 바니쉬 등이며, 주요 원재료인 동선, 규소강판 등 약 85%를 국내에서 조달받고 있으며 수입 품목은 카본베어링, 소결마그넷 등 약 15%에 국한되어 있습니다. 주요 원재료의 가격 변동추이는 원동과 석유 제품이 수입에 의존되고 있는 바, 이는 LME 및 원유 가격과 연관되는 업체 전반의 공통사항이므로 이로 인해 수급에 문제가 된 적은 없습니다. 국제경기에 민감한 소요량이 가장 많은 원소재인 동선(LME)의 잦은 변동으로 인한 원가 변동성이 일부 있으나 린나이코리아 등 주요 납품처와 원소재 가격단가연동제를 협의, 도입하고 있어 주요 원자재의 급격한 변동에 유동적으로 대응할 수 있도록 준비하고 있습니다.

(2) 생산 설비에 관한 사항

전자사업부의 경우 국내에 1개 생산 공장(경북 칠곡군)을 통하여 전자사업부 주요 제품군인 모터 및 펌프를 개발, 생산, 공급하고 있습니다. 다만, 변압기의 경우 중국 내 인건비 상승 및 각종 규제로 인해 2004년 설립된 중국 공장을 지난 2019년말 철수를 완료하고, 국내 협력업체를 통한 전량 외주가공으로 제조하고 있습니다. 전자사업부문의 1년 단위 생산능력은 모터의 경우 894,240개, 펌프의 경우 397,440개이며, 산출 근거는 아래와 같습니다.

(모터)

| C/T | 20초/개당 |

| LINE 수 | 1개 LINE(내수용), 2개 LINE(수출용) |

| 총생산능력 | 72,000초(20시간/일)/20초=3,600EA(100%효율시) - 스테이트라인기준 |

| 시간조정시 | 효율 90%로 인정시 일일 3,240개, 월 74,520개/23일, 년 894,240개 |

내수용은 BLDC모터 생산라인이며, 수출용은 A/C MOTOR 라인입니다.

(펌프)

| C/T | 18초/개당 |

| LINE 수 | 1개LINE(내수용), 3개LINE(수출용) |

| 총생산능력 | 28,800초(8시간/일)/18초=1,600EA(100%효율시) - 내수용 - 수출용 LINE 월간 50,000대 생산 수준(3개LINE) |

| 시간조정시 | 효율 90%로 인정시 일일 1,440개, 월 33,120개/23일, 년 397,440개- 내수용- 수출용 LINE 시간 조정시 추가 생산 가능 |

3. 설비의 신설ㆍ매입 계획 등

보고기간종료일 현재 설비의 신설ㆍ매입 계획은 없습니다.

4. 매출 및 수주상황

1. 사업부문별 매출에 관한사항

보고기간 종료일 현재 사업부문별 매출실적은 다음과 같습니다.

| (단위 : 천원) |

| 사업부 | 사업부문 | 매출유형 | 당분기말 | 전기말 | 전전기말 | |||

| 매출액 | 매출비율 | 매출액 | 매출비율 | 매출액 | 매출비율 | |||

| 전자사업부문 | 모 터 | 내수 | 941,181 | 6.25% | 2,884,815 | 5.25% | 2,403,297 | 4.57% |

| 펌 프 | 수출 | 273,659 | 1.82% | 1,068,551 | 1.95% | 1,615,063 | 3.07% | |

| 내수 | 994,478 | 6.61% | 3,872,640 | 7.05% | 3,977,831 | 7.56% | ||

| 트랜스 | 내수 | 100,114 | 0.67% | 587,852 | 1.07% | 565,054 | 1.07% | |

| 자재판매 | 내수 | 131,552 | 0.87% | 584,503 | 1.06% | 528,932 | 1.01% | |

| 콜드체인사업부문 | 백신판매 | 내수 | 5,449,930 | 36.22% | 21,961,376 | 39.98% | 21,557,000 | 40.99% |

| 수수료매출 | 내수 | 7,156,090 | 47.56% | 23,972,203 | 43.64% | 21,943,382 | 41.72% | |

| 합 계 | 수출 | 273,659 | 1.82% | 1,068,551 | 1.95% | 1,615,063 | 3.07% | |

| 내수 | 14,773,345 | 98.18% | 53,863,390 | 98.05% | 50,975,497 | 96.93% | ||

| 합계 | 15,047,004 | 100.00% | 54,931,941 | 100.00% | 52,590,560 | 100.00% | ||

2. 사업부문별 수주에 관한 사항

[콜드체인사업부문]

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 코로나19 백신 유통 | 2024년 12월 18일 | 2025년 06월 30일 | - | 12,473 | - | 6,236 | - | 6,237 |

| 합 계 | - | 12,473 | - | 6,236 | - | 6,237 | ||

[전자사업부문]

당사의 주요 제품 및 서비스에 대한 수주현황은 고객사의 기밀정보이므로 별도 기재하지 않습니다.

5. 위험관리 및 파생거래

1. 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 연결실체가 노출되어 있는 위의 위험에 대한 정보와 연결실체의 위험관리 목표, 정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보에 대해서는 본 연결재무제표 전반에 걸쳐서 공시되고 있습니다.

(1) 외환위험

연결회사는 용역 수출, 재화 수출 및 로열티 수익과 관련하여 외환위험, 특히 주로 달러화 및 일본엔화와 관련된 환율변동위험에 노출되어 있습니다. 연결회사는 내부적으로 환율변동에 대한 위험을 정기적으로 평가, 관리 및 보고하고 있습니다. 당분기 현재 통화가 미국달러화에 대해 10원 약세 또는 강세를 가정할 경우, 당분기 법인세비용차감전순이익은 미국 달러화로 표시된 매출채권의 외화환산 손익의 결과로 인하여 5,169천원(전기: 5,169천원)만큼 상승 또는 하락하였을 것입니다. 보고기간종료일 현재 현재 미국달러화표시 매출채권의 증가로 인하여 전기말에 비하여 외환위험이 증가하였습니다.

외환위험에 노출된 금융상품의 주요 통화별 구성내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산 | ||

| USD | 791,484 | 1,652,893 |

| JPY | - | - |

| 소계 | 791,484 | 1,652,893 |

| 매출채권 | ||

| USD | 758,090 | 1,074,364 |

| JPY | 89,363 | 89,844 |

| 소 계 | 847,454 | 1,164,208 |

보고기간종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 원환의 환율 10% 변동시 환율변동이 법인세차감전순이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 154,957 | (154,957) | 272,726 | (272,726) |

| JPY | 8,936 | (8,936) | 8,984 | (8,984) |

| 합계 | 163,893 | (163,893) | 281,710 | (281,710) |

상기 민감도 분석은 보고기간종료일 현재 연결회사의 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

(2) 이자율위험

연결회사는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. 연결회사는 고정금리차입금과 변동금리차입금의 적절한 균형유지 정책을 수행하는 등 이자율위험을 관리하고 있습니다.

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 현금흐름이 변동할 위험입니다. 연결회사는 당기손익-공정가치 측정 금융자산과 기타포괄손익-공정가치 측정 금융자산(비유동)의 가격변동위험에 노출되어 있습니다. 당분기말 및 전기말 현재 시장성 있는 금융자산 및 금융부채의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

| 채무증권 | 33,765,603 | 44,086,181 |

당분기말 및 전기말 현재 다른 모든 변수가 일정하고 상기 자산부채의 공정가치가

10% 변동할 경우에 향후 1년간의 총포괄손익에 미칠 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 당기손익-공정가치 측정 금융자산 | 3,376,560 | (3,376,560) | 4,408,618 | (4,408,618) |

(4) 신용위험

신용위험은 연결회사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 연결회사는 신용위험관리를 위하여 업체의 신용수준이 일정 이상인 거래처와 거래하고 있으며, 금융자산의 신용위험관리를 위하여 매월 정상 결제 유무를 파악하여 매출처의 지급여력의 문제발생 가능성을 파악하고 있습니다. 이러한 관리활동으로 문제발생 매출처에 대한 용역 제공을 조정하여 신용위험의 노출을 최소화하고 있습니다. 또한 신용도가 높은 국내 금융기관에 대한 예금예치 등으로 금융기관으로부터의 신용위험은 극히 제한적입니다. 금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다. 보고기간종료일 현재 연결회사의 신용위험 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산 | 8,101,922 | 17,934,262 |

| 대여금및수취채권 | 35,180,318 | 31,474,336 |

| 합 계 | 43,282,240 | 49,408,598 |

(5) 유동성 위험

연결회사는 적정 유동성의 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성 위험을 관리하고 있습니다. 연결회사는 채권을 예상된 시기에 회수하지 못하거나,채무를 약정된 만기보다 빠른 시일에 지급해야할 상황에 대비하기 위하여 유동성에 대한 예측을 항상 모니터링하여 차입금 한도와 약정을 위반하는 일이 없도록 하고 있습니다.

(6) 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 회사는 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 숫자로 계산합니다.

보고기간종료일 현재와 전기말의 부채비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

| 부채 (A) | 46,449,768 | 37,924,951 |

| 자본 (B) | 178,028,370 | 181,868,117 |

| 부채비율 (A/B) | 26.09% | 20.85% |

(7) 파생상품 및 풋백옵션 등 거래현황

연결회사는 환율 변동 리스크 관리를 위하여 외화 포지션에 대해 통화선물 약정을

맺고 있습니다.

파생상품자산과 관련하여 당분기 및 전기에 인식한 손익은 다음과 같습니다.

| (기준일 : 2025년 3월 31일) | (단위: 천원) |

| 구 분 | 당분기 | 전기 |

| 파생상품거래이익 | 98,758 | 2,382,196 |

| 파생상품거래손실 | 99,915 | 1,549,306 |

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

보고기간종료일 현재 회사의 일상적인 영업활동 이외에 회사의 재무상태에 영향을 미치는 비경상적인 중요계약은 존재하지 않습니다.

2. 연구개발활동

[콜드체인사업부문]

콜드체인사업부는 의약품 중 코로나19백신 및 독감백신 등의 유통·판매를 주요 사업으로 하는 의약품 도매 업체로 별도의 연구개발활동을 진행하고 있지 않습니다.

[전자사업부문]

(1) 연구개발 담당조직

| 조직형태 | 부설기술연구소 |

| 명 칭 | 코아인더스 전자사업부 부설 기술연구소(칠곡 공장내 소재) |

| 조직도 및 인원구성 |

R&D(2025. 3. 31일 현재): 3명 이희진 소장 (전자사업부) 모터팀 펌프팀 개발품질 (1) (1) (1) |

| 운영현황 | 1998년 4월경 대구 상인동에서 연구소를 운영하다가 1998년 8월경 신규 펌프 사업 운영과 더불어 경기도 시흥 연구소로 이전 후 2002년 1월경 다시 본 사내로 이전하게 되었으며 운영 형태는 변압기 부문, 펌프모터 부문으로 운영되고 있습니다. 전기전자부품의 경험을 토대로 우수한 인력 채용, 차별화된 기술로 계속적인 신제품 개발, 신시장 개척에 주력하고 있으며, 앞으로 펌프를 주력으로 하여 국내 제일의 펌프 전문업체로 거듭나기 위하여 여러 분야 펌프개발에 주력하고 있으며 BLDC모터, CANNED펌프, SHADING POLE 모터 등을 신규 개발 완료하여 납품 중에 있습니다. |

(2) 연구개발 실적

| 연도 | 연구과제 | 연구기관 | 연구결과 및 기대효과 | 연구결과가 상품화된 경우 |

| 2016년 | - | 당사 개발실 |

- 해수용(수족관용) PUMP 디자인 및 특허출원 - 외장형 펌프(8.5M) 전기안전용품인증 |

특허청 전기안전용품인증 |

| 2017년 | - | 당사 개발실 |

- 터보팬용(예혼합) BLDC MOTOR 개발 - Cascade Boiler용 Pump 개발 - 보일러(콘덴싱용) 온수순환펌프, 송풍기 개발 - 음식물처리기 개발(Working mock-up) |

린나이코리아㈜ 롯데알미늄㈜ 자체브랜드 |

| 2018년 | - | 당사 개발실 |

- 외장형 펌프 특허출헌1건, 디자인출원1건 - 외장형1m 개발, 전기안전용품인증 - 보일러(일반형) 온수 순환펌프 개발 |

특허청 전기안전용품인증 롯데알미늄㈜ |

| 2019년 | - | 당사 개발실 | - CANNED PUMP 개발 | 린나이코리아 알토엔대우 |

| 2021년 | - | 당사 개발실 | - 고효율 BLDC MOTOR 개발(ND MAGNET 적용) | 지엔엠텍 |

| 2022년 | - | 당사 개발실 | - 고효율 BLDC MOTOR 개발(대용량) - 터보팬(BLDC MOTOR) 개발 |

지엔엠텍 알토엔대우 |

| 2023년 | - | 당사 개발실 | - AIR PUMP 개발 | 코웨이 |

(3) 연구개발비용

- 보고서작성일 기준 현재 해당사항 없습니다.

7. 기타 참고사항

1. 지적재산권 소유 현황

[바이오사업 부문]

| 번호 | 구 분 | 내 용 | 권리자 | 출원일 | 등록일 | 적용제품 | 주무관청 | 비고 |

| 1 | 특허권 |

PHARMACEUTICAL COMPOSITION FOR TREATING OR PREVENTING CORNEAL WOUND COMPRISING THYMOSIN BETA 4 (티모신 베타 4와 시트르산을 유효성분으로 포함하는 각막 손상 예방 또는 치료용 조성물) |

HLB테라퓨틱스(주) | 2015.09.03 | 2018.01.16 | RGN-259 | 미국 특허청 |

|

| 2 | 특허권 |

Composition containing thymosin beta 4, and pharmaceutical formulation comprising same (티모신 베타 4를 함유하는 조성물 및 이를 포함하는 약학적 |

HLB테라퓨틱스(주) | 2017.04.21 | 2019.09.10 | RGN-259 | 미국 특허청 |

|

| 3 | 특허권 |

Composition containing thymosin beta 4, and pharmaceutical formulation comprising same (티모신 베타 4를 함유하는 조성물 및 이를 포함하는 약학적 |

HLB테라퓨틱스(주) | 2015.08.18 | 2019.12.20 | RGN-259 | 일본 특허청 |

|

| 4 | 특허권 | 티모신 베타 4를 함유하는 제형에 관한 특허 | HLB테라퓨틱스(주) | 2016.11.29 | 2020.05.20 | RGN-259 | 한국 특허청 |

|

| 5 | 특허권 | 티모신 베타 4를 포함하는 안약의 제조방법 | HLB테라퓨틱스(주) | 2018.02.12 | 2020.08.18 | RGN-259 | 미국 특허청 |

|

| 6 | 특허권 |

Composition containing thymosin beta 4, and pharmaceutical formulation comprising same (티모신 베타 4를 함유하는 조성물 및 이를 포함하는 약학적 |

HLB테라퓨틱스(주) | 2015.08.18 | 2021.03.25 | RGN-259 | 호주 특허청 |

|

| 7 | 특허권 |

PHARMACEUTICAL COMPOSITION FOR TREATING OR PREVENTING CORNEAL WOUND COMPRISING THYMOSIN BETA 4 (티모신 베타 4와 시트르산을 유효성분으로 포함하는 각막 손상 예방 또는 치료용 조성물) |

HLB테라퓨틱스(주) | 2016.08.12 | 2021.07.08 | RGN-259 | 일본 특허청 |

|

| 8 | 특허권 |

PHARMACEUTICAL COMPOSITION FOR TREATING OR PREVENTING CORNEAL WOUND COMPRISING THYMOSIN BETA 4 (티모신 베타 4와 시트르산을 유효성분으로 포함하는 각막 손상 예방 또는 치료용 조성물) |

HLB테라퓨틱스(주) | 2016.08.12 | 2021.09.29 | RGN-259 | 유럽 특허청 |

|

| 9 | 특허권 |

STABILIZED EXTERNAL PREPARATION COMPRISING (티모신 베타 4를 유효성분으로 포함하는 안정화된 외용제제) |

HLB테라퓨틱스(주) | 2017.09.20 | 2021.11.23 | RGN-137 | 미국 특허청 |

|

| 10 | 특허권 | 티모신 베타 4를 유효성분으로 포함하는 안정화된 외용제제 | HLB테라퓨틱스(주) | 2017.03.03 | 2021.12.14 | RGN-137 | 한국 특허청 |

|

| 11 | 특허권 |

Method for manufacturing ophthalmic preparation containing (티모신 베타 4를 포함하는 안약의 제조방법) |

HLB테라퓨틱스(주) | 2015.12.18 | 2021.12.20 | RGN-259 | 일본 특허청 |

|

| 12 | 상표 | 디지탈아리아(Digital Aria) | HLB테라퓨틱스(주) | 2008.05.26 | 2009.06.11 | CI | 특허청 | |

| 13 | 상표 | 지트리비앤티 | HLB테라퓨틱스(주) | 2014.10.07 | 2015.07.13 | 상표 | 특허청 |

[전자사업 부문]

| 번호 | 구 분 | 내 용 | 권리자 | 출원일 | 등록일 | 적용제품 | 주무관청 | 비고 |

| 1 | 특허권 | 배수펌프용 임펠러 어셈블리 | HLB테라퓨틱스(주) | 2005.08.25 | 2007.02.07 | 펌프 | 특허청 | (*1) |

| 2 | 특허권 | 온수순환용 펌프 | HLB테라퓨틱스(주) | 2013.11.01 | 2014.07.18 | 펌프 | 특허청 | (*1) |

| 3 | 상표 | 코아인더스 | HLB테라퓨틱스(주) | 2015.08.21 | 2016.08.07 | 상표 | 특허청 | |

| 4 | 특허권 | 해수용 순환 펌프(CIRCULATION PUMP) | HLB테라퓨틱스(주) | 2016.02.05 | 2016.07.18 | 펌프 | 특허청 | (*1) |

| 5 | 특허권 | 외장형 보일러 펌프용 하우징 | HLB테라퓨틱스(주) | 2018.04.13 | 2020.06.10 | 펌프 | 특허청 | (*1) |

(*1) 2025년 1월 1일 부로 전자사업부 물적분할로 인해 100% 자회사인 (주)코아인더스로

신설됨에 따라 해당 지적재산권도 HLB테라퓨틱스(주)에서 (주)코아인더스로 이전되

었습니다.

2. 산업분석

[바이오사업부문]

(1) 산업의 특성

바이오산업은 물체의 기능이나 정보를 활용해 상업적으로 유용한 물질을 생산하는 고부가가치 산업으로서 고부가가치를 창출하는 만큼 High-risk (고위험), Long-term (장기간 소요) 특성을 갖고 있으며, 정부가 정책적으로 미래선도산업으로 분류하여 육성하고자 하는 산업이기도 합니다. 바이오산업에는 의약품을 개발하고 생산하는 의약 바이오, 식물체를 원료로 화학제품을 만드는 산업 바이오, 정보기술(IT)과 융합해 유전체를 분석하고 다양한 질환 예측을 돕는 융합 바이오 등이 있습니다. 이 중 당사가 진출하고자 하는 사업부문은 의약 바이오산업 부문 입니다.

한국수출입은행 보고서상 의약 바이오산업 시장의 특징에 따르면, 글로벌 신약 개발에는 수십억 달러 상당의 개발 비용과 약 10년 이상의 예산과 기간이 소요된다고 합니다. 신약개발의 단계는 후보물질 탐색(Discovery), 비임상 실험(Preclinical Research), 임상시험(Clinical Trials) 단계로 구분되며, 신약후보물질 검증을 위한 기초 R&D에 약 5년이 소요되며 이후 약 3년동안 비임상 단계에서 동물대상으로 신약후보물질의 약물 효능 및 안전성 평가를 진행하게 되며 비임상 자료를 바탕으로 식약처에 IND(Investigational New Drug) 승인을 받고 임상단계에 진입하게 됩니다. 임상 단계는 최소 6~7년가량이 소요되며, 임상시험 기관(병원)의 전문역량과 많은 비용이 소요되는 단계로 전체 신약개발 비용의 약 70% 가량을 차지합니다.

임상시험은 신약의 안전성과 유효성 입증을 위해 인간을 대상으로 실시하는 시험으로써, 총 4상(Phase)으로 구성되며, 제1상(Phase I)에서는 소규모로 진행되며 약물의안전성과 약동학(체내 흡수, 분포, 대사, 배설) 및 약력학(약물의 작용 기전)을 평가하게 되며(약 1~2년), 제2상(Phase II)에서는 수백명 가량의 해당질환을 보유한 환자들을 대상으로 투약용량의 범위와 용법을 평가하게 됩니다(약 2년), 제3상(Phase III)에서는 수백에서 수천명의 해당질환 환자를 대상으로 약물의 효능을 최종적으로 검증하게 되며(약 3년), 임상 3상을 통과하면 보건당국에 NDA(New Drug Application) 또는 BLA(Biologics License Application)를 신청하여 약물 제조 및 판매허가를 받게 됩니다. 보건당국으로부터 판매허가를 득한 후에 대규모 상용화 단계로 진입합니다, 제4상(Phase IV)에서는 약물 허가 및 시판 후 부작용을 추적하여 안전성을 입증하고,추가적 모니터링의 단계로 진행을 하게 됩니다.

타 산업 대비 연구개발 투자비율이 매우 높은 기술중심의 산업으로서 글로벌 상위기업 기준으로 연구개발비용은 매출액 대비 약 15~20% 수준이며(일반제조업 약3%), 오랜 시간과 높은 비용이 소요되는 신약개발의 특성으로 인하여 중소업체 및 바이오벤처 등 소규모 기업이 신약개발 전 과정을 단독으로 진행하기 어렵습니다. 따라서, 높은 연구개발 투자 비용의 회수를 위해서는 큰 규모의 시장이 필요하여, 글로벌 진출 지향적인 산업구조를 가집니다. 글로벌 의약품산업 연구개발 투자비는 2022~2028년 지속적으로 성장할 것으로년 약 3,020억 달러의 규모를 형성할 것으로 예측됩니다 (출처: Evaluate Pharma World Preview2023, Pharma's Age of Uncertainty).

(2) 산업의 성장성

바이오산업은 현재 세계적으로 꾸준히 성장하고 있는 유망 분야입니다. 생명공학정책연구센터에 따르면 규모가 가장 큰 북미 지역의 시장 규모는 2020년 2,388억 달러수준으로 집계됐습니다. 이 같은 시장규모는 오는 2027년 4,398억 달러로 성장, 연평균 8.0%의 성장률을 보일 것으로 전망됩니다. 이 중 미국 시장의 규모가 2,319억 달러로 북미 지역의 97.1%를 차지하는데, 이는 2027년까지 연평균 8.1%씩 성장해 4,301억달러 규모로 성장할 것으로 보입니다. 유럽 지역의 바이오산업 시장 규모는 2020년 1,299억 달러로 조사됐으며, 2027년에는 2,327억 달러로 연평균 7.6%의 성장률을 보일 것으로 예상됩니다.

그 중에서도 항암제분야의 경우 면역항암 (Immuno-oncology) 계열의 확장은 제약산업 성장에 크게 기여하며 기존의 세포독성항암제와 표적항암제와의 병용을 바탕으로 치료법의 발전과 더불어 시장을 확대하는데 큰 역할을 하고 있습니다. 특히 Oncology 분야의 시장규모는 2028년 3,460억 달러로 향후 연 평균 약 12%의 높은 성장율이 전망됩니다.

(3) 시장의 주요 특성ㆍ규모 및 성장성

- RGN-259(안과 질환 치료제)

당사가 개발하고자 하는 안구건조증 치료제 시장 규모는 시장보고서 발간기관인 Fortune Business Insight에 따르면 세계적으로 2023년 기준 약 70.2억 달러에 달하며, 2030년에는 112.6억 달러에 이를 것으로 전망됩니다.

당사가 개발하고자 하는 안구건조증 치료제는 처방의약품(Rx)으로서, 안구건조 질환 관련 제품군 중 절반 가량에 달하는 비중을 차지하고 있음에도 불구하고 현재 전세계적으로 판매되고 있는 주요 처방의약품 수는 여전히 적은 상태입니다. 미국에서는 승인 받은지 20여 년이 지난 Abbvie 사의 Restasis의 시장 점유율이 여전히 높은 것으로 알려져 있으며, 2016년 승인 받은 Xiidra 이후 지속적으로 안구건조증 치료제가 승인 받고 있으나 (CEQUA, Eysuvis, Tyrvaya 등), 대부분은 항염이나 눈물양 증가에서 효과를 보이는 제품들로, 안구건조증이 다양한 원인에 의해 발병된다는 특징에도 불구하고, 그 치료기작이 매우 제한적이며, 일부 처방 의약품의 경우 일반의약품에서 사용되고 있는 성분을 약효 성분으로 사용하고 있어 새로운 치료제 개발에 대한 업계 및 소비자의 관심과 시장의 needs가 높은 상태입니다. 또한 안구건조증의 원인인 노령화, 노트북 및 휴대전화와 같은 전자기기의 생활화로 인해 안구건조증 환자수가 매해 증가하고 있어, 안구건조증 처방약 시장은 그 규모가 더 커질 것으로 예상됩니다.

또한 희귀질환치료제 개발 파이프라인인 신경영양성각막염(Neurotrophic Keratopathy)은 각막의 지각이 마비되어 생기는 퇴행성 안과 희귀질환으로 1만 명 중 1명~5명 이하의 유병율을 가지는 것으로 추정되고 있습니다. 질병 상태에 따라 무보존제의 인공 눈물이나 국소 스테로이드제제 또는 점안용 항생제 정도가 증상 완화를 위해 사용되고 있고, 증상이 심한 환자의 경우 수술적 방법이 적용되는 등 환자 편이성 측면에서 매우 제한적이므로, 적절한 치료제 개발이 요구되는 상황입니다. 2018년 Dompe사의 Oxervate 제품이 미국에서 승인된 유일한 약물이며 치료제 비용이 8주 치료 기준 약 11만 달러로 매우 고가의 치료제로 알려져 있습니다. 신경영양성각막염은 노령층에서 많이 발생하고 있어 노령화로 인한 대상 환자수의 증가 및 미국에서의 희귀질환치료제에 대한 높은 약가 정책으로 인해 시장 성장의 잠재성이 높을 것으로 예상됩니다.

- OKN-007(교모세포종 치료제)

교모세포종(Glioblastoma)은 뇌종양 중에서도 가장 악성인 희귀질환으로 5년 내 생존율이 7% 미만으로 미국 내 환자는 약 20,000여명 정도이며 매해 약 12,000여명의 교모세포종 환자들이 새롭게 발생하는 것으로 보고되고 있습니다(American Brain Tumor Foundation). 악성 뇌종양은 전체 암 중 1.4%를 차지하며, 교모세포종은 성인에서 가장 흔히 발병하는 암입니다. 교모세포종 치료는 일반적으로 수술로 최대한 종양을 제거하고 난 뒤 방사선 치료와 항암화학요법을 병행하여 치료하지만 그 예후가 다른 종양에 비해 상당히 좋지 않고 현재 교모세포종 치료제로써 허가 받은 의약품 또한 극히 제한적이기 때문에 이를 극복하기 위한 새로운 치료제 개발이 필요한 상황입니다. 교모세포종 환자의 치료에 드는 직접적인 총 비용의 중간값은 약 91,000달러였고 방사선 요법과 영상 검사 비용이 각각 약 14,000달러 수준입니다. 직접 비용의 대부분은 치료 시작 후 첫 4개월 동안 발생했으며, 1년 이상 비용에서의 정체는 교모세포종의 낮은 생존율을 반영합니다.

시장조사기관 글로벌데이터(Global Data)에 따르면 교모세포종 치료제 시장은 2021년 6.3억 달러에서 2031년에 31.9억 달러로 연평균 약 18%의 빠른 성장율을 보일 것으로 예상되며, 50% 정도의 시장을 점유하고 있는 미국의 경우 2031년 15.7억 달러까지 시장 규모가 늘어날 것으로 전망됩니다.

(4) 투자 및 예상 자금소요액, 투자자금 조달원천, 예상투자회수기간 등

바이오사업부문에 대한 자금 및 투자에 관한 사항 등은 신약 개발 진행 상황 또는 경영환경에 따라 가변적이고 영업비밀에 관한 사항이므로 구체적으로 밝힐 수는 없습니다. 그러나 바이오 산업을 신성장 동력 주력사업으로 추진하는 만큼 적극적인 투자를 계획하고 있습니다.

(5) 진행 상황 및 경쟁상의 장단점

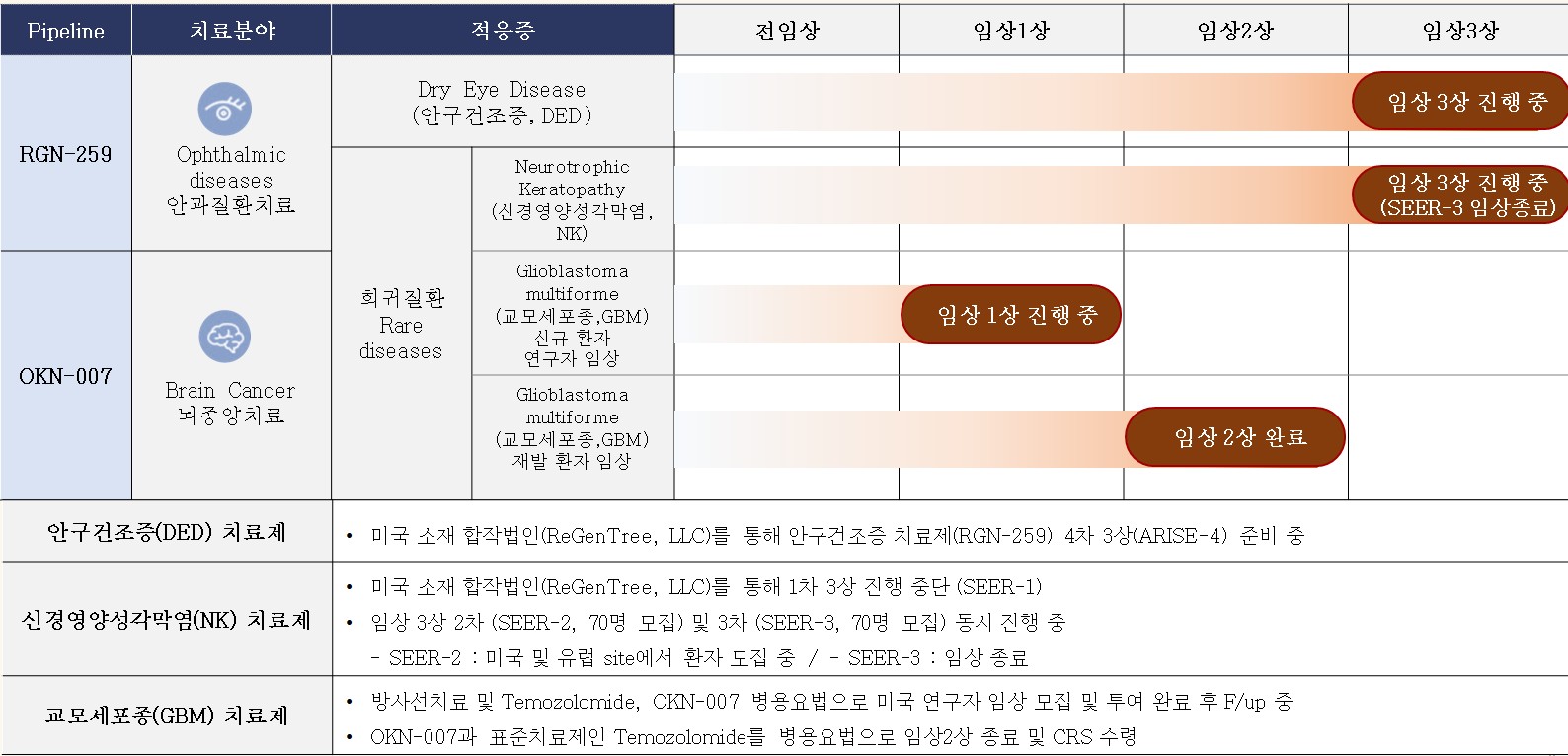

① ReGenTree, LLC

당사는 안구건조증과 신경영양성각막염(희귀질환) 등 안과질환 치료제의 미국 진출을 위해 2014년 글로벌 공동 개발 계약을 체결한바 있는 RegeneRx사와 합작회사인 ReGenTree, LLC를 2015년 1월에 설립하였습니다. RegeneRx사는 안과질환치료제 개발 파이프라인(RGN-259)에 대한 개발 결과물, 미국 개발 및 시장권을 현물로 출자하였으며, 당사는 합작회사의 초기 설립 자금을 투자하였습니다. 합작회사 내 최대주주는 당사이며, 미국 내 임상 개발을 포함한 합작회사의 운영권을 가지고 개발을 주도적으로 진행하고 있습니다. 2016년 4월에는 캐나다에서의 개발 및 시장권을 추가로 확보하여 북미 전역에 대한 권리를 확보하였으며, 2024년 6월에는 RGN-259에 대한 본격 상업화를 위해 영국을 포함한 EU에서의 개발 및 시장권과 Pan-Asia 지역 (중국, 홍콩, 마카오, 타이완 제외) 시장권을 확보하였습니다. ReGenTree는 현재 미국에서 위 두 가지 적응증에 대한 임상시험을 진행 중입니다. 안구건조증 치료제의 경우, 임상2b/3상(임상명: ARISE-1)과 임상3상(ARISE-2 및 ARISE-3)을 완료하였고, 현재 4차 임상3상(ARISE-4)을 위해 임상 프로토콜에 대한 사전 논의 목적으로 SPA(Special Protocol Assessment) 신청서를 FDA에 제출하여, 2023년 7월 수정된 임상시험계획 승인을 받았습니다. 또한 미국 FDA로부터 희귀의약품 지정을 받은 신경영양성각막염 치료제는 현재 개발 기간 단축을 위해 임상3상을 각각 미국(SEER-2)과 유럽(SEER-3)에서 동시 진행하고 있으며, 유럽(SEER-3) 임상시험은 2025년 2월 목표환자수 모집이 충족되었으며 3월에 임상 종료되어 결과 도출을 앞두고 있습니다.

- RGN-259 (안과 질환 치료제)

미국 바이오 신약개발 기업 RegeneRx와의 글로벌 공동 개발 계약체결 후 당사는 인허가 완료까지 중장기 적인 목표를 수립하고 개발을 진행 중에 있으며, 동 개발 파이프라인은 Thymosin beta 4 (Tβ4)를 약효성분으로 하는 신약으로 이 성분은 Anti-Inflammation(항염), Wound Healing(상처치료), Cell Migration 및 Proliferation(세포 이동 및 증식) 촉진, Cell Protection(세포보호), Apoptosis Reduction(세포자연사 감소), Stem Cell Differentiation(줄기세포 분화) 촉진, Collagen Maintenance(콜라겐 유지), Angiogenesis(혈관생성) 등 다양한 치료기작을 보이는 물질로 알려져 있습니다. 본 치료제가 임상시험 및 허가 완료 후 시판된다면 현재 판매중인 처방약의 수와 치료 매커니즘이 제한적인 안과질환 치료제 시장에서 제품 차별화를 통해 충분히 시장 점유율을 늘려 나갈 수 있을 것으로 예상하고 있습니다.

② Oblato, Inc.

당사는 100% 자회사인 Oblato, Inc.(미국 뉴저지 프린스턴 소재)를 2015년 12월 신규 설립하고 오클라호마 메디컬 리서치 파운데이션(Oklahoma Medical Research Foundation, 이하 "OMRF")의 교모세포종 치료제 개발 파이프라인인 OKN-007에 대한 글로벌 개발권을 독점적으로 확보하였습니다. Oblato는 OMRF가 오클라호마 대학의 스티븐슨 암센터에서 진행중이던 OKN-007의 임상1b상 시험을 인수받아, 현재 재발성 교모세포종 환자를 대상으로 임상2상 시험을 진행 중입니다. 또한 신규로 진단받은 교모세포종 환자를 대상으로 OKN-007과 기존 표준치료제(temozolomide)와의 병용 투여를 통해 안전성 및 유효성을 확인하기 위한 연구자 임상이 오클라호마 대학의 스티븐슨 암센터에서 진행 중입니다. OKN-007 교모세포종 치료제는 2016년 8월에 FDA로부터 희귀의약품 지정을 받았으며, 2021년 11월 26일 동정적 사용을 승인받았습니다. 치료제가 시장에 출시될 경우, 희귀질환치료제 대상으로 부여되는 다양한 혜택을 받을 수 있을 것으로 예상됩니다.

- OKN-007 (교모세포종 치료제)

당사는 100% 자회사인 Oblato, Inc.(미국 뉴저지주 프린스턴 소재)를 2015년 12월 신규 설립하고 오클라호마 메디컬 리서치 파운데이션(Oklahoma Medical Research Foundation, 이하 “OMRF”)의 교모세포종 치료제 개발 파이프라인인 OKN-007에 대한 글로벌 개발권을 독점적으로 확보하였습니다. OMRF가 오클라호마 대학의 스티븐슨 암센터에서 진행중이던 OKN-007의 임상1b상 시험을 인수받아 재발성 교모세포종 환자를 대상으로 임상2상 시험을 진행 중입니다. OKN-007은 혈액뇌장벽(Blood Brain Barrier)를 통과하여 뇌에서의 암 발생의 원인으로 알려진 활성산소종(Reactive oxygen species)을 제거하고 신경을 보호하여 교모세포종의 괴사 및 종양세포 증식을 감소시키는 효과가 있는 것으로 알려져 있습니다. 또한 OMRF가 수행한 교모세포종 동물모델 연구에서는 OKN-007이 종양 크기를 줄이고 수명을 연장시키는 결과를 보인 것으로 확인되었습니다. 현재 교모세포종 치료제로써 허가 받은 의약품 수가 제한적이고 치료 예후가 좋지 않기 때문에 임상 개발 완료 후 시장에 출시된다면 희귀질환인 교모세포증 치료제 시장에서의 시장 점유 확대뿐 아니라 환자의 삶에도 긍정적 영향을 줄 수 있을 것으로 기대하고 있습니다.

※ Pipeline 현황

|

|

pipeline 현황 |

[콜드체인사업부문]

콜드체인사업부는 의약품 중 코로나19백신 및 독감백신 등의 온도에 민감한 의약품을 유통, 보관 및 판매를 주요 사업으로 하는 의약품 도매 업체입니다.

(1) 산업의 특성

백신사업은 질병에 대한 면역성을 부여하거나 예방하는 생물학적 제제를 개발·제공하는 것을 의미하며, 최근에는 질병 치료 분야로도 그 역할이 확대되고 있습니다. 백신의 주요 원리는 질병의 원인 물질을 병에 걸리지 않을 정도로 미리 주입하여 면역 기억을 형성하고, 이후 실제 질병에 노출되었을 때 신속하고 강력한 면역 반응을 유도하여 질병 발생을 차단하는 것입니다. 백신은 항원(Antigens), 항원보강제(Adjuvants), 제조 체계(Production systems), 전달 체계(Delivery systems)로 구성되며, 그중 항원 분야의 연구개발이 가장 활발하며 최근에는 항원보강제의 중요성도 부각되고 있습니다. 당사는 국내 제약회사, 병원, 보건소 등과의 지속적인 거래를 통해 독감, 대상포진, 자궁경부암 등의 백신 판매를 주요 사업으로 하고 있습니다.

백신은 온도에 민감한 제품으로, 생산부터 최종 소비자에게 전달되기까지의 모든 유통 과정에서 일정한 저온을 유지하는 콜드체인(Cold Chain) 시스템이 필수적입니다.이는 백신의 품질과 효능을 보장하기 위한 필수적인 물류 시스템으로, 적정 온도를 유지하지 못할 경우 백신의 효능이 저하되거나 변질될 수 있습니다.

최근 디지털 기술을 활용하여 콜드체인 관리가 주목받고 있습니다. 온도 및 습도 센서, IoT(사물인터넷), 블록체인 기술 등을 통해 실시간 모니터링과 데이터 추적이 가능해졌으며, 이를 통해 유통 전 과정을 투명하고 균일하게 통제할 수 있게 되었습니다. 또한, 생물학적 제제 관리 및 수송 규제가 강화되면서 의약품의 안전한 보관과 유통을 위한 콜드체인 관리의 중요성이 더욱 부각되고 있습니다. 이는 법적 체계의 강화로 이어져, 기업들이 콜드체인 시스템을 구축하고 운영하는데 있어 표준을 준수해야 하는 필요성이 높아지고 있습니다.

이러한 특성과 동향을 고려할 때, 콜드체인 산업은 온도에 민감함 제품의 품질과 안전성을 보장하기 위한 필수적인 인프라로서, 향후 더욱 중요성이 증가할 것으로 예상됩니다.

당사는 백신을 포함한 다양한 생물학적제제의 안정적인 유통 및 보관을 책임지는 기업으로서, 변화에 발맞춰 콜드체인 기술 개발에 지속적 투자와 운영최적화를 통해 안정적인 백신 공급망을 유지하고 있습니다.

(2) 산업의 성장성

Fortune Business Insights에서 발간한 산업동향보고서에 따르면 글로벌 백신 시장규모는 2023년 약 902.8억 달러로 평가되었으며, 연평균 7.8%로 성장하여 2032년에는 약 1,592.8억 달러로 확대될 전망입니다. 이는 전체 의약품시장의 성장률이 연평균 5% 수준인 점을 감안하면 의미 있게 높은 성장률 입니다.

국내 백신시장 규모는 2023년 약 340억 달러 규모로 글로벌 전체시장에서 2% 수준을 차지합니다. 2019년 부터 2023년까지 연평균 4.9%의 성장률을 보이며 글로벌 시장 추세에 맞춰 코로나 이후 높은 성장률을 유지하고 있습니다. (출처: IQVIA Analytics 2024)

백신시장의 높은 성장 기대의 요인으로는 백신으로 예방, 치료할 수 있는 질병이 확대되어 자궁경부암 백신과 같은 신규 백신시장의 생성 및 성장과 폐렴구균 접합백신, 로타 바이러스 백신과 같은 고가의 프리미엄 백신의 높은 성장성 입니다. 또한, 백신 개발, 접종 공급 분야에서 디지털 기술 접목 및 합성생물학, 3D 세포 배양 등 관련 플랫폼 기술의 획기적 발전은 향후 백신 산업 발전의 원동력이 될 것으로 기대하고 있습니다. 한편, 코로나19 백신시장 규모는 2021년 1,154억 달러였으나 연평균 6.3%로 감소하여 2027년 780.8억 달러로 축소될 전망으로, 이는 코로나19 백신 수요의 일시적 증가 이후 안정화되는 추세를 반영한 것으로 볼 수 있습니다.

이를 기반으로 콜드체인 유통 시장 또한 생물학적제재 기반 백신 시장 지속적 성장과 생물학적제재 관리 및 수송 규제가 강화되면서, 온도에 민감한 제품의 품질과 안정성을 보장하기 위한 필수적인 인프라로 중요성이 증가할 것으로 예상됩니다.

2024년 글로벌 의약품 콜드체인 물류 시장은 약 186억 달러 규모로 추정되며, 연평균 4.3% 성장률을 보이며 2033년에는 약 271억 달러에 이를 것으로 전망됩니다. (출처: Global Information, Global Pharmaceutical Cold Chain Logistics Market. 2024.12) 또한, 콜드체인 장비 시장은 2023년 약 303.6억 달러에서 2030년 약 833.4억 달러로 성장할 것으로 예상되며 연평균 15.5% 고성장이 예상됩니다. (출처: Fortune Business Insights)

(3) 경기변동의 특성 및 계절성

콜드체인사업은 국가가 주도하는 공중보건사업이기 때문에 경기에 영향을 받지 않으나, 독감과 같이 계절적으로 발생하는 질병의 경우 계절에 따른 수요가 발생할 수 있습니다.

(4) 시장여건 및 경쟁상황

현재 글로벌 백신 산업은 주요 4개 기업이 91%의 비중을 차지하고 있으며(GlaxoSmithKline 29%, Merck 24%, Pfizer 20%, Sanofi Pasteur 18%), 코로나19 바이러스 백신 산업 또한 주요 4개 기업이 86%의 비중을 차지하여 과점형태를 형성하고 있습니다. (Pfizer 31%, Sinovac Biotech 22%, Sinopharm 17%, Moderna 16%)

국내의 경우 백신 생산 기업 중 SK바이오사이언스의 스카이셀플루4가, GC녹십자의 GC플루쿼드리밸런트, 보령바이오파마의 플루VIII테트라, 플루V테트라 등 국내 백신기업의 4가 독감백신 제품의 매출이 평균 4배 이상 증가하며 시장을 선도하고 있습니다. 통상적으로 백신개발은 5~6년 정도의 긴 시간이 필요하여 백신개발에 집중하는 회사는 몇 군데 되지 않았으나, 코로나19 팬데믹 이후 백신개발 회사들이 부각되고 있습니다.

당사는 변화하는 시장 환경에 신속하게 대응하여 2023년과 2024년 각각 204억원, 2025년 125억원 규모의 질병관리청 주관 '코로나백신 유통 및 보관 사업'을 단독 수주하였습니다. 이를 통해 국내 콜드체인 유통 시장에서 경쟁 우위를 확보하였으며, 안정적인 공급망 구축과 운영 역량을 바탕으로 시장 선도를 위한 기반을 마련하였습니다.

3. 지적 자산 포트폴리오와 특허 전략

당사는 프로젝트 개발 및 진행 단계에서 선행특허를 사전 선행 검토하여 분쟁이 발생될 가능성을 미리 차단하고 있으며, 관련분야에서의 기술 진입장벽 구축 및 방어 전략을 수립, 실행하고 있습니다.

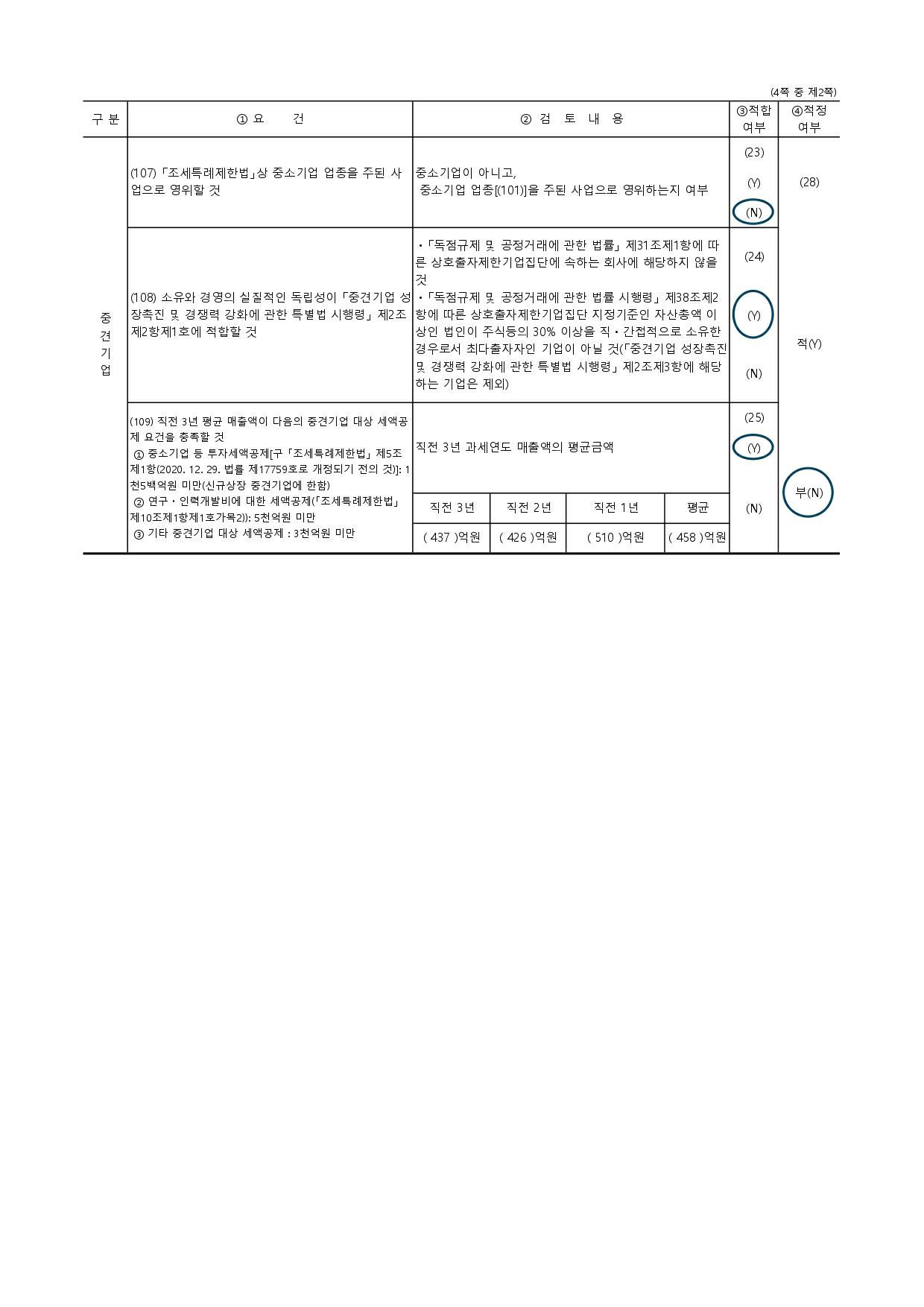

4. 조직도

|

|

hlbt_조직도 |

※ 2025년1월1일자로 전자사업부를 물적분할하여 100% 자회사인 (주)코아인더스가

분리 신설 되었습니다.

III. 재무에 관한 사항

1. 요약재무정보

※ 당사의 재무제표는 K-IFRS 기준에 따라 작성되었으며, 제25기, 제24기 연결/별도 재무정보는 외부감사인의 감사를 받은 재무정보입니다.

1. 요약 연결재무정보

| (단위 : 천원) |

| 과 목 | 제26기 | 제25기 | 제24기 |

| (2025년 1분기 말) | (2024년 12월 말) | (2023년 12월 말) | |

| [유동자산] | 49,033,920 | 54,125,069 | 49,824,757 |

| 현금 및 현금성자산 | 8,101,922 | 17,934,262 | 23,709,022 |

| 매출채권 | 8,113,060 | 8,625,853 | 9,497,206 |

| 계약자산 | 2,494,545 | - | - |

| 환불자산 | 777,297 | 741,458 | 418,804 |

| 재고자산 | 5,453,292 | 5,373,357 | 5,335,818 |

| 기타금융자산 | 21,848,955 | 9,732,354 | 8,983,040 |

| 당기손익-공정가치측정금융자산 | - | 10,272,008 | - |

| 당기법인세자산 | 369,248 | 326,756 | 169,430 |

| 기타자산 | 1,875,601 | 1,101,672 | 1,711,437 |

| 매각예정비유동자산 | - | 17,348 | - |

| [비유동자산] | 175,444,218 | 165,667,999 | 150,970,095 |

| 유형자산 | 8,845,960 | 8,878,834 | 9,304,908 |

| 사용권자산 | 4,865,759 | 651,437 | 763,197 |

| 무형자산 | 90,369,109 | 89,069,350 | 79,383,185 |

| 기타포괄손익-공정가치측정금융자산 | 201 | 202 | 30,301 |

| 당기손익-공정가치측정금융자산(비유동) | 33,765,603 | 33,814,173 | 48,234,388 |

| 관계기업투자 | 32,499,310 | 27,990,021 | 10,343,659 |

| 기타금융자산 | 2,624,142 | 2,822,359 | 2,553,325 |

| 기타자산 | 2,474,134 | 2,441,623 | 357,133 |

| 자산총계 | 224,478,138 | 219,793,069 | 200,794,853 |

| [유동부채] | 35,620,362 | 31,904,450 | 26,790,664 |

| [비유동부채] | 10,829,406 | 6,020,502 | 2,485,327 |

| 부채총계 | 46,449,768 | 37,924,951 | 29,275,991 |

| 지배기업지분 | 153,618,451 | 157,464,524 | 160,466,016 |

| [자본금] | 42,066,161 | 40,069,967 | 37,016,033 |

| [자본잉여금] | 134,497,870 | 136,440,426 | 125,175,786 |

| [기타의자본구성요소] | (567,217) | (468,427) | (427,727) |

| [기타포괄손익누계액] | 12,254,156 | 11,598,577 | 3,113,786 |

| [이익잉여금(결손금)] | (34,632,519) | (30,176,019) | (4,411,862) |

| 비지배지분 | 24,409,919 | 24,403,594 | 11,052,846 |

| 자본총계 | 178,028,370 | 181,868,117 | 171,518,862 |

| 종속/관계/공동기업 투자 주식의 평가 방법 | 지분법 | 지분법 | 지분법 |

| 구분 | 2025.01.01~2025.03.31 | 2024.01.01~2024.12.31 | 2023.01.01~2023.12.31 |

| [매출액] | 15,047,004 | 54,931,941 | 52,590,560 |

| [영업이익(손실)] | (1,580,946) | (7,624,366) | (8,726,462) |

| [법인세차감전순이익(손실)] | (4,548,502) | (22,925,857) | (2,965,344) |

| [연결당기순이익(손실)] | (4,548,502) | (23,459,940) | (3,079,320) |

| [지배기업지분] | (4,456,500) | (22,792,982) | (2,302,158) |

| [비지배지분] | (92,002) | (666,959) | (777,163) |

| [총포괄손익] | (3,950,005) | (13,877,205) | (4,761,622) |

| [기본주당순손익(손실)] | (54.32원) | (290.62원) | (39.98원) |

| 연결에 포함된 회사수 | 4개 | 3개 | 4개 |

2. 요약 별도재무정보

| (단위 : 천원) |

| 과 목 | 제26기 | 제25기 | 제24기 |

| (2025년 1분기 말) | (2024년 12월 말) | (2023년 12월 말) | |

| [유동자산] | 44,113,457 | 51,519,109 | 48,174,863 |

| 현금 및 현금성자산 | 6,373,713 | 14,959,593 | 18,564,983 |

| 매출채권 | 7,717,717 | 8,980,495 | 9,536,256 |

| 계약자산 | 2,494,545,455 | - | - |

| 환불자산 | 777,297 | 741,458 | 418,804 |

| 재고자산 | 4,054,292 | 5,373,357 | 5,335,818 |

| 기타금융자산 | 20,569,485 | 9,789,837 | 13,875,404 |

| 당기손익-공정가치측정금융자산 | - | 10,272,008 | - |

| 당기법인세자산 | 359,314 | 318,827 | 164,783 |

| 기타자산 | 1,767,094 | 1,066,185 | 278,815 |

| 매각예정비유동자산 | - | 17,348 | - |

| [비유동자산] | 193,968,523 | 179,559,893 | 167,506,905 |

| 투자부동산 | 1,839,486 | 1,846,311 | 1,873,613 |

| 유형자산 | 3,921,284 | 6,974,204 | 7,374,194 |

| 사용권자산 | 4,727,153 | 587,339 | 744,272 |

| 무형자산 | 6,499,462 | 6,547,773 | 6,564,365 |

| 기타포괄손익-공정가치측정금융자산 | 201 | 202 | 30,301 |

| 당기손익-공정가치측정금융자산(비유동) | 13,414,673 | 13,414,673 | 19,560,599 |

| 종속/관계기업투자 | 152,067,181 | 139,967,059 | 93,395,646 |

| 기타금융자산 | 10,625,489 | 9,385,068 | 37,606,782 |

| 기타자산 | 873,595 | 837,264 | 357,133 |

| 자산총계 | 238,081,980 | 231,079,002 | 215,681,769 |

| [유동부채] | 34,150,020 | 30,975,456 | 25,668,672 |

| [비유동부채] | 10,807,393 | 6,040,422 | 2,535,327 |

| 부채총계 | 44,957,413 | 37,015,878 | 28,203,999 |

| [자본금] | 42,066,161 | 40,069,967 | 37,016,033 |

| [자본잉여금] | 156,854,489 | 158,797,045 | 136,417,164 |

| [기타의자본구성요소] | (1,017,729) | (918,939) | (427,727) |

| [기타포괄손익누계액] | (1,229,409) | (1,229,408) | (2,428,919) |

| [이익잉여금(결손금)] | (3,548,945) | (2,655,541) | 16,901,219 |

| 자본총계 | 193,124,567 | 194,063,123 | 187,477,770 |

| 종속/관계/공동기업 투자 주식의 평가 방법 | 원가법 | 원가법 | 원가법 |

| 구분 | 2025.01.01~2025.03.31 | 2024.01.01~2024.12.31 | 2023.01.01~2023.12.31 |

| [매출액] | 12,845,602 | 55,909,172 | 49,863,383 |

| [영업이익(손실)] | 510,209 | 2,729,491 | 1,274,728 |

| [법인세차감전순이익(손실)] | (893,403) | (16,501,992) | 841,384 |

| [당기순이익(손실)] | (893,403) | (17,036,097) | 1,037,592 |

| [총포괄손익] | (893,404) | (17,067,342) | (2,457,927) |

| [기본주당순손익(손실)] | (10.67원) | (209.18원) | 11.34원 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 26 기 1분기말 2025.03.31 현재 |

|

제 25 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 26 기 1분기말 |

제 25 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

49,033,919,643 |

54,125,069,361 |

|

현금및현금성자산 |

8,101,921,971 |

17,934,262,018 |

|

매출채권 및 기타유동채권 |

8,113,059,800 |

8,625,853,397 |

|

계약자산 |

2,494,545,455 |

0 |

|

환불자산 |

777,296,517 |

741,458,323 |

|

유동재고자산 |

5,453,292,070 |

5,373,357,403 |

|

기타금융자산 |

21,848,955,165 |

9,732,353,894 |

|

당기손익-공정가치측정금융자산 |

0 |

10,272,008,109 |

|

당기법인세자산 |

369,247,765 |

326,756,305 |

|

기타자산 |

1,875,600,900 |

1,101,671,954 |

|

매각예정비유동자산 |

0 |

17,347,958 |

|

비유동자산 |

175,444,218,111 |

165,667,999,252 |

|

유형자산 |

8,845,960,453 |

8,878,834,122 |

|

사용권자산 |

4,865,758,760 |

651,436,649 |

|

무형자산 |

90,369,108,516 |

89,069,349,864 |

|

기타비유동금융자산 |

33,765,804,171 |

33,814,374,888 |

|

기타포괄손익-공정가치 측정 금융자산 |

201,033 |

201,512 |

|

비유동 당기손익-공정가치 측정 지정 금융자산 |

33,765,603,138 |

33,814,173,376 |

|

종속기업, 공동기업과 관계기업에 대한 투자자산 |

32,499,310,273 |

27,990,021,245 |

|

관계기업투자 |

32,499,310,273 |

27,990,021,245 |

|

기타금융자산 |

2,624,141,751 |

2,822,359,406 |

|

기타자산 |

2,474,134,187 |

2,441,623,078 |

|

자산총계 |

224,478,137,754 |

219,793,068,613 |

|

부채 |

||

|

유동부채 |

35,620,362,087 |

31,904,449,585 |

|

매입채무 및 기타유동채무 |

24,395,089,429 |

22,347,911,365 |

|

매입채무 |

5,413,014,503 |

4,817,350,822 |

|

단기차입금 |

0 |

0 |

|

전환사채 |

18,982,074,926 |

17,530,560,543 |

|

유동성장기부채 |

0 |

0 |

|

기타금융부채 |

9,497,698,993 |

7,946,469,518 |

|

환불부채 |

1,302,675,282 |

1,202,821,394 |

|

기타 유동부채 |

424,898,383 |

407,247,308 |

|

비유동부채 |

10,829,405,961 |

6,020,501,594 |

|

장기매입채무 및 기타비유동채무 |

0 |

0 |

|

기타비유동금융부채 |

459,359,851 |

395,385,202 |

|

전환사채, 총액 |

10,347,958,056 |

5,170,447,024 |

|

확정급여부채 |

22,088,054 |

454,669,368 |

|

부채총계 |

46,449,768,048 |

37,924,951,179 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

153,618,451,187 |

157,464,523,717 |

|

자본금 |

42,066,160,500 |

40,069,966,500 |

|

자본잉여금 |

134,497,869,637 |

136,440,426,063 |

|

기타자본구성요소 |

(567,216,915) |

(468,426,610) |

|

기타포괄손익누계액 |

12,254,156,466 |

11,598,576,614 |

|

이익잉여금(결손금) |

(34,632,518,501) |

(30,176,018,850) |

|

비지배지분 |

24,409,918,519 |

24,403,593,717 |

|

자본총계 |

178,028,369,706 |

181,868,117,434 |

|

자본과부채총계 |

224,478,137,754 |

219,793,068,613 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 26 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 25 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

15,047,004,296 |

15,047,004,296 |

12,754,816,055 |

12,754,816,055 |

|

매출원가 |

12,964,807,494 |

12,964,807,494 |

10,552,434,284 |

10,552,434,284 |

|

매출총이익 |

2,082,196,802 |

2,082,196,802 |

2,202,381,771 |

2,202,381,771 |

|

판매비와관리비 |

3,663,143,298 |

3,663,143,298 |

4,812,626,734 |

4,812,626,734 |

|

영업이익(손실) |

(1,580,946,496) |

(1,580,946,496) |

(2,610,244,963) |

(2,610,244,963) |

|

금융수익 |

523,697,827 |

523,697,827 |

4,466,866,609 |

4,466,866,609 |

|

금융비용 |

1,945,345,135 |

1,945,345,135 |

1,930,266,904 |

1,930,266,904 |

|

기타수익 |

11,272,444 |

11,272,444 |

11,822,672 |

11,822,672 |

|

기타비용 |

32,786,977 |

32,786,977 |

9,885,383 |

9,885,383 |

|

관계기업투자손익 |

(1,532,461,476) |

(1,532,461,476) |

(113,429,409) |

(113,429,409) |

|

관계기업투자처분손익 |

8,068,031 |

8,068,031 |

272,752,560 |

272,752,560 |

|

법인세비용차감전순이익(손실) |

(4,548,501,782) |

(4,548,501,782) |

87,615,182 |

87,615,182 |

|

계속영업이익(손실) |

(4,548,501,782) |

(4,548,501,782) |

87,615,182 |

87,615,182 |

|

중단영업이익(손실) |

0 |

0 |

(172,006,798) |

(172,006,798) |

|

당기순이익(손실) |

(4,548,501,782) |

(4,548,501,782) |

(84,391,616) |

(84,391,616) |

|

기타포괄손익 |

598,496,861 |

598,496,861 |

2,133,562,802 |

2,133,562,802 |

|

후속적으로 당기손익으로 재분류되지 않는 포괄손익 |

871,179,044 |

871,179,044 |

(465,671,219) |

(465,671,219) |

|

확정급여제도의재측정요소 |

0 |

0 |

29,481,591 |

29,481,591 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

(479) |

(479) |

6,623,867 |

6,623,867 |

|

지분법자본변동 |

871,179,523 |

871,179,523 |

(501,776,677) |

(501,776,677) |

|

후속적으로 당기손익으로 재분류되는 포괄손익 |

(272,682,183) |

(272,682,183) |

2,599,234,021 |

2,599,234,021 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

|

해외사업환산손익 |

(272,682,183) |

(272,682,183) |

2,599,234,021 |

2,599,234,021 |

|

총포괄손익 |

(3,950,004,921) |

(3,950,004,921) |

2,049,171,186 |

2,049,171,186 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(4,456,499,651) |

(4,456,499,651) |

159,558,400 |

159,558,400 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(92,002,131) |

(92,002,131) |

(243,950,016) |

(243,950,016) |

|

총포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(3,800,919,799) |

(3,800,919,799) |

1,813,958,642 |

1,813,958,642 |

|

포괄손익, 비지배지분 |

(149,085,122) |

(149,085,122) |

235,212,544 |

235,212,544 |

|

주당이익 |

||||

|

계속영업기본주당이익(손실) (단위 : 원) |

(54.32) |

(54.32) |

1.17 |

1.17 |

|

보통주기본주당이익(손실) (단위 : 원) |

0 |

0 |

(2.31) |

(2.31) |

|

계속영업희석주당이익(손실) (단위 : 원) |

(54.32) |

(54.32) |

1.17 |

1.17 |

|

보통주희석주당이익(손실) (단위 : 원) |

0 |

0 |

(2.31) |

(2.31) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 26 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 25 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

37,016,032,500 |

125,175,785,906 |

22,785,473 |

3,113,786,008 |

(4,862,373,593) |

160,466,016,294 |

11,052,845,606 |

171,518,861,900 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

159,558,400 |

159,558,400 |

(243,950,016) |

(84,391,616) |

|

해외사업환산손실 |

0 |

0 |

0 |

2,120,071,461 |

0 |

2,120,071,461 |

479,162,560 |

2,599,234,021 |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

29,481,591 |

29,481,591 |

0 |

29,481,591 |

|

기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

0 |

0 |

0 |

6,623,867 |

0 |

6,623,867 |

0 |

6,623,867 |

|

지분법 평가 |

0 |

0 |

0 |

(503,350,753) |

1,574,076 |

(501,776,677) |

0 |

(501,776,677) |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식배당 |

0 |

0 |

1,289,908,000 |

0 |

(1,289,908,000) |

0 |

0 |

0 |

|

주식선택권의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

130,375,412 |

130,375,412 |

|

주식선택권의 부여 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권의 행사 |

0 |

0 |

89,221,000 |

0 |

0 |

89,221,000 |

0 |

89,221,000 |

|

주식선택권의 취소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식기준보상거래에 따른 증가(감소) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환권의 행사 |

668,228,500 |

4,267,438,898 |

0 |

0 |

0 |

4,935,667,398 |

0 |

4,935,667,398 |

|

전환사채권의 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환사채권의 상환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본잉여금 결손보전 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

비지배지분과의 거래 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

물적분할 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본 증가(감소) 합계 |

668,228,500 |

4,267,438,898 |

1,379,129,000 |

1,623,344,575 |

(1,099,293,933) |

6,838,847,040 |

365,587,956 |

7,204,434,996 |

|

2024.03.31 (기말자본) |

37,684,261,000 |

129,443,224,804 |

1,401,914,473 |

4,737,130,583 |

(5,961,667,526) |

167,304,863,334 |

11,418,433,562 |

178,723,296,896 |

|

2025.01.01 (기초자본) |

40,069,966,500 |

136,440,426,063 |

(468,426,610) |

11,598,576,614 |

(30,176,018,850) |

157,464,523,717 |

24,403,593,717 |

181,868,117,434 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

(4,456,499,651) |

(4,456,499,651) |

(92,002,131) |

(4,548,501,782) |

|

해외사업환산손실 |

0 |

0 |

0 |

(215,599,192) |

0 |

(215,599,192) |

(57,082,991) |

(272,682,183) |

|

확정급여제도의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

기타포괄손익-공정가치 측정 금융자산 평가손익 적립금 |

0 |

0 |

0 |

(479) |

0 |

(479) |

0 |

(479) |

|

지분법 평가 |

0 |

0 |

0 |

871,179,523 |

0 |

871,179,523 |

0 |

871,179,523 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

무상증자 |

1,993,944,000 |

(1,993,944,000) |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권의 부여 |

0 |

0 |

53,814,517 |

0 |

0 |

53,814,517 |

155,409,924 |

209,224,441 |

|

주식선택권의 행사 |

2,250,000 |

46,544,264 |

28,961,290 |

0 |

0 |

77,755,554 |

0 |

77,755,554 |

|

주식선택권의 취소 |

0 |

4,843,310 |

(4,843,310) |

0 |

0 |

0 |

0 |

0 |

|

자기주식의 취득 |

0 |

0 |

(176,722,802) |

0 |

0 |

(176,722,802) |

0 |

(176,722,802) |

|

주식기준보상거래에 따른 증가(감소) |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환권의 행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환사채권의 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

전환사채권의 상환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본잉여금 결손보전 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

비지배지분과의 거래 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

물적분할 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본 증가(감소) 합계 |

1,996,194,000 |

(1,942,556,426) |

(98,790,305) |

655,579,852 |

(4,456,499,651) |

(3,846,072,530) |

6,324,802 |

(3,839,747,728) |

|

2025.03.31 (기말자본) |

42,066,160,500 |

134,497,869,637 |

(567,216,915) |

12,254,156,466 |

(34,632,518,501) |

153,618,451,187 |

24,409,918,519 |

178,028,369,706 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 26 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 25 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 26 기 1분기 |

제 25 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(4,186,831,172) |

1,025,260,669 |

|

당기순이익(손실) |

(4,548,501,782) |

(84,391,616) |

|

조정 |

5,513,429,659 |

561,651,702 |

|

영업활동으로 인한 자산 부채의 변동 |

(5,160,367,332) |

383,408,691 |

|

이자의 수취 |

161,413,954 |

144,662,917 |

|

이자의 지급 |

(128,459,631) |

41,144,645 |

|

법인세환급(납부) |

(24,346,040) |

(21,215,670) |

|

투자활동현금흐름 |

(9,161,269,769) |

(3,417,810,649) |

|

단기금융상품의 처분 |

8,500,000,000 |

7,000,000,000 |

|

선물예치금의 감소 |

7,249,854,400 |

4,063,994,400 |

|

단기대여금의 감소 |

0 |

0 |

|

유형자산의 처분 |

60,909,091 |

25,000,000 |

|

보증금의 회수 |

171,750,000 |

13,000,000 |

|

당기손익-공정가치측정 금융자산의처분 |

10,300,000,000 |

0 |

|

단기금융상품의 취득 |

(20,624,058,130) |

(7,030,441,516) |

|

선물예치금의 증가 |

(7,127,067,797) |

(4,488,924,363) |

|

유형자산의 취득 |

(176,483,385) |

(104,491,727) |

|

사용권자산의 취득 |

0 |

(174,804,627) |

|

무형자산의 취득 |

(2,302,278,518) |

(1,878,999,336) |

|

관계기업투자의 취득 |

(5,162,502,950) |

(800,000,000) |

|

보증금의 증가 |

(51,392,480) |

(42,143,480) |

|

당기손익-공정가치측정 금융자산의 취득 |

0 |

0 |

|

물적분할로 인한 순현금흐름 |

0 |

0 |

|

연결범위변동으로 인한 순현금흐름 |

0 |

0 |

|

재무활동현금흐름 |

3,515,120,146 |

(1,666,710,906) |

|

전환사채의발행 |

5,000,000,000 |

0 |

|

주식선택권의 행사 |

40,230,000 |

89,221,000 |

|

주식발행 비용 |

(11,238,920) |

(15,689,000) |

|

자기주식의 취득 |

(176,722,802) |

0 |

|

리스부채의 상환 |

(1,337,148,132) |

(1,740,242,906) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(9,832,980,795) |

(4,059,260,886) |

|

현금및현금성자산에 대한 환율변동효과 |

640,748 |

8,940,014 |

|

현금및현금성자산의순증감 |

(9,832,340,047) |

(4,050,320,872) |

|

기초현금및현금성자산 |

17,934,262,018 |

23,709,022,187 |

|

기말현금및현금성자산 |

8,101,921,971 |

19,658,701,315 |

3. 연결재무제표 주석

| 제 26(당) 1분기 : 2025년 03월 31일 현재 |

| 제 25(전) 1분기 : 2024년 03월 31일 현재 |

| 에이치엘비테라퓨틱스 주식회사와 그 종속기업 |

1. 일반사항

(1) 지배기업의 개요

에이치엘비테라퓨틱스 주식회사(이하 "지배기업")는 2000년 6월에 설립되어 2010년 3월 26일자로 한국거래소 코스닥시장에 상장하였습니다. 지배기업 및 종속기업(이하지배기업과 그 종속기업을 일괄하여 "연결회사")은 바이오 신약 개발사업, 전기 및 전자제품 제조 및 판매, 의약품 도소매업 등을 주 영업목적으로 하고 있으며, 당분기 보고기간종료일 현재 지배기업의 자본금은 42,066백만원입니다. 지배기업은 사명을 2014년 3월 28일 주식회사 디지탈아리아에서 주식회사 지트리비앤티로 변경 후 2021년 11월 16일 에이치엘비테라퓨틱스 주식회사로 변경하였습니다.

보고기간종료일 현재 지배기업의 주주현황은 다음과 같습니다.

| 주주명 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | |

| 에이치엘비(주) | 6,696,809 | 7.96% | 6,377,914 | 7.96% |

| 에이치엘비글로벌(주) | 2,303,809 | 2.74% | 2,194,104 | 2.74% |

| 에이치엘비제약(주) | 1,174,101 | 1.40% | 1,118,192 | 1.40% |

| 에이치엘비셀(주) | 234,819 | 0.28% | 223,638 | 0.28% |

| 에포케(주) | 39,703 | 0.05% | 37,813 | 0.05% |

| 에이치엘비인베스트먼트(주) | 7,940 | 0.01% | 7,562 | 0.01% |

| 현대앤코스모스요팅(주) | 7,940 | 0.01% | 7,562 | 0.01% |

| 기타주주(1% 미만) | 73,262,406 | 87.08% | 69,786,489 | 87.08% |

| 자기주식 | 404,794 | 0.48% | 386,659 | 0.48% |

| 합계 | 84,132,321 | 100.00% | 80,139,933 | 100.00% |

(2) 종속기업의 현황

보고기간종료일 현재 종속기업의 현황은 다음과 같습니다.

| 기업명 | 당분기말 지배지분율 |

전기말 지배지분율 |

소재지 | 주요사업 |

|---|---|---|---|---|

| (주)지트리파마슈티컬 | 100.00% | 100.00% | 한국 | 바이오, 제약 |

| ReGenTree, LLC | 70.00% | 70.00% | 미국 | 바이오, 제약 |

| Oblato, Inc. | 100.00% | 100.00% | 미국 | 바이오, 제약 |

| (주)코아인더스(주1) | 100.00% | - | 한국 | 전자부품 개발, 제조 및 판매 |

(주1) (주)코아인더스는 당분기 중 회사로 부터 물적분할되어 설립되었습니다.

(3) 종속기업관련 재무정보

연결대상 종속기업의 보고기간종료일 현재 재무상태와 동일로 종료되는 보고기간의 경영성과는 다음과 같습니다.

| <당분기말> | (단위:천원) |

| 기업명 | 자산 | 부채 | 자본 | 매출 | 당기순이익(손실) | 총포괄이익(손실) |

|---|---|---|---|---|---|---|

| (주)지트리파마슈티컬 | 2,821,966 | 319,539 | 2,502,428 | 922,802 | (201,205) | (201,205) |

| ReGenTree, LLC | 87,788,371 | 9,556,311 | 78,232,060 | - | (306,674) | (496,950) |

| Oblato, Inc. | 20,765,616 | 990,259 | 19,775,357 | - | (602,252) | (662,987) |

| ㈜코아인더스(주1) | 7,196,340 | 1,244,271 | 5,952,069 | 2,440,984 | (256,356) | (256,356) |

(주1) 당분기 중 물적분할로 종속회사로 변경되었습니다.

| <전기말> | (단위:천원) |

| 회사명 | 자산 | 부채 | 자본 | 매출 | 당기순손익(손실) | 총포괄손익(손실) |

| ㈜지트리파마슈티컬 | 2,866,852 | 298,481 | 2,568,371 | 2,430,688 | (8,781,483) | (8,781,483) |

| ReGenTree, LLC | 86,776,069 | 8,055,051 | 78,721,018 | - | (1,867,038) | 5,137,415 |

| Oblato, Inc. | 20,658,293 | 961,299 | 19,696,994 | - | (18,553,023) | (15,341,260) |

| (주)화진메디스(주1) | - | - | - | - | 21 | 21 |

(주1) ㈜화진메디스는 전기 중 해산등기로 해산하였으며 해산등기 이전까지의 경영성과를 표시하였습니다.

(4) 연결대상범위의 변동

| 회사명 | 사유 |

| ㈜코아인더스 | 당분기 중 물적분할로 신설 |

(5) 보고기간종료일 현재 연결회사의 비지배지분에 대한 정보는 아래와 같습니다.

① 비지배지분의 현황

| (단위:천원) |

| 기업명 | 주된사업장 | 비지배지분율(%) | 비지배지분에 배분된 당기순손익 | 누적비지배지분(주1) | ||

|---|---|---|---|---|---|---|

| (설립지국가명) | 당분기 | 전분기 | 당분기말 | 전기말 | ||

| ReGenTree, LLC | 미국 | 30.00% | (92,002) | (243,950) | 23,469,618 | 23,616,305 |

(주1) 전기 중 지배기업의 ReGenTree,LLC에 대한 대여금 39,408백만원 및 미수수익 5,994백만원의 출자전환으로 인하여 비지배지분율이 변동하였습니다.

(주2) 연결재무상태표상 비지배지분과의 차이는 종속기업 Oblato, Inc.가 지배기업에 부여한 주식결제형 주식선택권으로 인한 차이입니다.

② 비지배지분이 포함된 종속회사의 요약재무정보는 다음과 같습니다.

| (단위:천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 비지배지분율(%) | 30.0% | 30.0% |

| 자산 | 87,788,371 | 86,776,069 |

| 부채 | 9,556,311 | 8,055,051 |

| 순자산 | 78,232,060 | 78,721,018 |

| 비지배지분의 장부금액 | 23,469,618 | 23,616,305 |

| (분기)매출 | - | - |

| (분기)당기순이익(손실) | (306,674) | (1,867,038) |

| (분기)총포괄이익(손실) | (496,950) | 5,137,415 |

| (분기)비지배지분순이익(손실) | (92,002) | (666,959) |

| (분기)비지배지분 총포괄순이익(손실) | (149,085) | 1,661,741 |

2. 중요한 회계정책

(1) 재무제표 작성기준

연결회사의 재무제표는 연차연결재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 중간재무제표입니다. 동 중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2024년 12월 31일자로 종료하는 회계연도에 대한 연차연결재무제표를 함께 이용하여야 합니다.

중간재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 2024년 12월 31일로 종료하는 회계연도에 대한 연차연결재무제표 작성시 채택한 회계정책과 동일합니다.

(2) 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

① 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(3) 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

① 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서 제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 연결실체는 동 개정으로 인한 재무제표의 영향을 검토 중에 있습니다.

- 특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

- 금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

- 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

- FVOCI 지정 지분상품에 대한 추가 공시

② 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1101호‘한국채택국제회계기준의 최초채택’: K-IFRS 최초 채택시 위험회피회계 적용

- 기업회계기준서 제1107호‘금융상품:공시’: 제거 손익, 실무적용지침

- 기업회계기준서 제1109호‘금융상품’: 리스부채의 제거 회계처리와 거래가격의 정의

- 기업회계기준서 제1110호‘연결재무제표’: 사실상의 대리인 결정

- 기업회계기준서 제1007호‘현금흐름표’: 원가법

(4) 회계정책

분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 상기(2)에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

- 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 매출채권

(1) 보고기간종료일 현재 매출채권의 장부금액과 대손충당금은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 매출채권 | 9,873,653 | 10,377,972 |

| 대손충당금 | (1,760,593) | (1,752,119) |

| 순매출채권 | 8,113,060 | 8,625,853 |

(2) 당분기 및 전기 중 매출채권의 대손충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 1,752,119 | 1,409,455 |

| 손상된 채권에 대한 대손상각비(환입) | 8,474 | 342,663 |

| 기말금액 | 1,760,593 | 1,752,119 |

5. 당기손익-공정가치측정금융자산

(1) 보고기간종료일 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 당기손익-유동 공정가치측정금융자산 | ||

| 채무증권 | - | 10,272,008 |

| 당기손익-비유동 공정가치측정금융자산 | ||

| 채무증권 | 33,765,603 | 33,814,173 |

| 합계 | 33,765,603 | 44,086,181 |

(2) 당분기 및 전기 중 당기손익-공정가치측정금융자산의 변동 내역은 다음과 같습니다.

① 당기손익-유동 공정가치측정금융자산

| (단위: 천원) |

| 구분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 10,272,008 | - |

| 유동성대체 | - | 10,242,854 |

| 평가 | 27,992 | 29,155 |

| 처분 | (10,300,000) | - |

| 기말금액 | - | 10,272,008 |

② 당기손익-비유동 공정가치 측정 금융자산

(당분기)

| (단위: 천원) |

| 구분 | 전환사채 | 상환우선주식 | 신주인수권부사채 | ||

|---|---|---|---|---|---|

| 손익조정전 | 거래일손익조정(주1) | 장부금액 | |||

| 기초금액(주1) | 8,854,695 | 4,559,978 | 23,221,115 | (2,821,615) | 20,399,500 |

| 유동성대체 | - | - | - | - | - |

| 취득 | - | - | - | - | |

| 평가 | - | - | - | - | - |

| 상각 | - | - | - | - | - |

| 환율조정 | - | - | (55,288) | 6,718 | (48,570) |

| 기말금액 | 8,854,695 | 4,559,978 | 23,165,827 | (2,814,897) | 20,350,930 |

(주1) 최초 인식시점에 금융상품의 공정가치가 시장에서 관측불가능한 요소를 토대로 하는 평가기법을 통해 측정되는 경우, 동 평가기법에 의해 산출된 공정가치와 거래가격이 다르다면 금융상품의 공정가치는 거래가격으로 인식합니다. 이때 평가기법에 의해 산출된 공정가치와 거래가격의 차이는 즉시 손익으로 인식하지 않고 이연하여 인식하며, 동 차이는 금융상품의 거래기간 동안 정액법으로 상각하고, 평가기법의 요소가 시장에서 관측가능해지는 경우 이연되고 있는 잔액을 즉시 손익으로 모두 인식합니다(Day 1 Profit and Loss).

(전기)

| (단위: 천원) |

| 구분 | 전환사채 | 상환우선주 | 신주인수권부사채 | ||

|---|---|---|---|---|---|

| 손익조정전 | 거래일손익조정(주2) | 장부금액 | |||

| 기초금액 | 19,560,599 | - | 33,433,307 | (4,759,518) | 28,673,789 |

| 유동성대체(주1) |

(10,242,854) | - | - | - | - |

| 취득 | - | 4,400,000 | - | - | - |

| 평가(손)익 | (463,050) | 159,978 | (13,820,767) | - | (13,820,767) |

| 상각 | - | - | - | 2,416,700 | 2,416,700 |

| 환율조정 | - | - | 3,608,575 | (478,797) | 3,129,778 |

| 기말금액 | 8,854,695 | 4,559,978 | 23,221,115 | (2,821,615) | 20,399,500 |

(주1) 최초 인식시점에 금융상품의 공정가치가 시장에서 관측불가능한 요소를 토대로 하는 평가기법을 통해 측정되는 경우, 동 평가기법에 의해 산출된 공정가치와 거래가격이 다르다면 금융상품의 공정가치는 거래가격으로 인식합니다. 이 때 평가기법에 의해 산출된 공정가치와 거래가격의 차이는 즉시 손익으로 인식하지 않고 이연하여 인식하며, 동 차이는 금융상품의 거래기간 동안 정액법으로 상각하고, 평가기법의 요소가 시장에서 관측가능해지는 경우 이연되고 있는 잔액을 즉시 손익으로 모두 인식합니다(Day 1 Profit and Loss).

(3) 당분기말 현재 보유중인 채무증권의 세부내역은 다음과 같습니다.

| 구분 | 비유동 | ||

|---|---|---|---|

| 에이치엘비생명과학㈜ | Immunomic Therapeutics, Inc. | 에이치밸류에셋㈜(주1) | |

| 명칭 | 제11회 무기명식 무보증 전환사채 | NOTE AND WARRANT | 에이치밸류에셋㈜ 상환우선주식 |

| 발행일 | 2023.07.07 | 2023.02.05 | 2024.02.22 |

| 만기일 | 2028.07.07 | 2026.02.05 | 2029.02.22 |

| 표시이자율(배당율) | 0.00% | - | 3.00% |

| 보장수익율(배당율) | 1.00% | 3.00% | 5.00% |

| 전환가액 | 1주당 10,204원 | 1주당 USD6 | - |

| 전환청구기간 | 2024.07.07 ~ 2028.06.07 | 2023.03.05 ~ 2026.01.05 | - |

| 조기상환권 | 투자자보유 | 투자자보유 | 투자자보유 |

| 조기상환청구기간 | 2025.05.04 ~ 2028.03.04 | 2025.02.06 ~ 2026.02.05 | 2025.02.22~2029.02.22 |

(주1) 전기중 취득하였으며, 참가적 누적적 우선주 입니다.

6. 기타포괄손익-공정가치측정금융자산

(1) 보고기간종료일 현재 기타포괄손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 지분증권 | 201 | 202 |

(2) 당분기 및 전기 중 기타포괄손익-공정가치측정금융자산의 변동 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전기 |

|---|---|---|

| 기초금액 | 202 | 30,301 |

| 평가 | (1) | (30,099) |

| 기말금액 | 201 | 202 |

(3) 보고기간종료일 현재 기타포괄손익-공정가치측정금융자산의 세부내역은 다음과 같습니다.

| <당분기말> | (단위: 천원) |

| 구분 | 주식수 | 지분율 | 취득원가 | 공정가치 | 장부금액 | 미실현보유손익 |

|---|---|---|---|---|---|---|

| RegeneRx Biopharmaceuticals, Inc. | 97,916주 | 6.49% | 1,229,610 | 201 | 201 | (1,229,409) |

| <전기말> | (단위: 천원) |

| 구분 | 주식수 | 지분율 | 취득원가 | 공정가치 | 장부금액 | 미실현보유손익 |

|---|---|---|---|---|---|---|

| RegeneRx Biopharmaceuticals, Inc. | 97,916주(주1) | 6.49%(주1) | 1,229,610 | 202 | 202 | (1,229,408) |

(주1) 전기 중 ReGeneRx Biopharmaceuticals, Inc.와 지배회사의 주주간 합의서에 따라 종속기업인 RegenTree, LLC에 대한 지배회사 보유 대여금 및 미수수익을 출자전환 하였고 이와 관련하여 지배회사가 보유하고 있던 ReGeneRx Biopharmaceuticals, Inc. 지분 중 50%를 ReGeneRx Biopharmaceuticals, Inc.에 양도함에 따라 연결회사의 지분율 및 보유주식이 감소하였습니다.

7. 관계기업투자

(1) 보고기간종료일 현재 관계기업투자 현황은 다음과 같습니다.

<당분기말>

| 기업명 | 지분율 | 소재지 | 결산일 | 업종 |

|---|---|---|---|---|

| 에이치엘비바이오스텝㈜ | 1.90% | 한국 | 12.31 | 바이오 |

| 에이치엘비이노베이션㈜ | 0.88% | 한국 | 12.31 | 바이오, 전자부품제조업 |

| 에이치엘비아이 알밤 제1호 투자조합 | 18.00% | 한국 | 12.31 | - |

| 에이치엘비파나진㈜ | 1.35% | 한국 | 12.31 | 바이오 |

| Immunomic Therapeutics, Inc.(주1) | 16.28% | 한국 | 12.31 | 바이오 |

| 에이치밸류에셋㈜(주1) | 20.00% | 한국 | 12.31 | 부동산 |

| 에이치엘비제넥스 주식회사(주1) | 2.24% | 한국 | 12.31 | 체외진단시약제조업 |

(주1) Immunomic Therapeutics, Inc., 에이치밸류에셋㈜, 에이치엘비제넥스(주) 는 전기 중 연결회사의 지분취득으로 관계기업에 포함되었습니다.

에이치밸류에셋㈜을 제외한 상기 관계기업은 동 회사에 대한 연결회사의 지분율이 20%에 미달하지만 피투자기업의 이사회의 참여 등 피투자기업에 대하여 유의적인 영향력을 행사할 수 있다고 보아 관계기업에 포함하였습니다.

(2) 보고기간종료일 현재 관계기업의 요약재무정보는 다음과 같습니다.

| <당분기말> | (단위: 천원) |

| 회사명 | 자산 | 부채 | 자본 | 매출액 | 당기손익 | 총포괄손익 |

|---|---|---|---|---|---|---|

| 에이치엘비바이오스텝㈜ | 157,895,646 | 44,243,375 | 113,652,271 | 13,577,782 | (2,747,407) | (2,747,407) |

| 에이치엘비이노베이션㈜ | 291,811,219 | 49,512,459 | 242,298,760 | 7,549,598 | (9,319,594) | 7,280,757 |

| 에이치엘비아이 알밤 제1호 투자조합 | 10,194,202 | 53,275 | 10,140,927 | 2,371 | (50,354) | (50,354) |

| 에이치엘비파나진㈜ | 106,658,846 | 29,313,816 | 77,345,030 | 3,539,185 | (587,483) | (2,562,687) |

| Immunomic Therapeutics, Inc.(주1) | 22,572,528 | 41,169,670 | (18,597,142) | 72,633 | (6,319,488) | (6,319,488) |

| 에이치밸류에셋㈜(주1) | 105,438,353 | 106,117,159 | (678,805) | 424,360 | (1,332,799) | (1,332,799) |

| 에이치엘비제넥스㈜(주1) |

139,654,919 | 112,583,211 | 27,071,708 | 10,691,752 | (510,283) | (577,910) |

(주1) 전기 중 당사의 지분취득으로 관계기업에 포함되었습니다.

| <전기말> | (단위: 천원) |