|

|

대표이사 등의 확인_25.05.15 |

분 기 보 고 서

(제 17 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 와이제이링크 주식회사 |

| 대 표 이 사 : | 박 순 일 |

| 본 점 소 재 지 : | 대구광역시 달성군 다사읍 세천로1길 110 |

| (전 화) 053 - 592 -1723 | |

| (홈페이지) http://www.yjlink.com | |

| 작 성 책 임 자 : | (직 책) 전 무 (성 명) 이 윤 구 |

| (전 화) 053 - 592 - 1723 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인_25.05.15 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | - | - | 7 | 2 |

| 합계 | 7 | - | - | 7 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주) 주요종속회사의 수는 최근사업연도말 자산총액이 지배회사 별도재무제표상 자산총액의 10% 이상 또는 최근 사업연도말 자산총액이 750억 원 이상인 종속회사 입니다.

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 "와이제이링크 주식회사"라고 합니다. 영문으로는 "YJ LINK Co., Ltd"라고 표기합니다.

다. 설립일자 및 존속기간

당사는 2009년 06월 16일에 설립되었으며, 2024년 10월 18일에 코스닥에 상장되어 매매가 개시되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

|---|---|

| 주소 | 대구광역시 달성군 다사읍 세천로1길 110 |

| 전화번호 | 053 - 592 - 1723 |

| 홈페이지 | http://www.yjlink.com |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

|

|

중소기업확인서(25.04.01~26.03.31) |

|

|

벤처기업확인서(24.10.12~27.10.11) |

바. 주요 사업의 내용

당사는 SMT 공정의 스마트화를 위한 핵심 경쟁력을 보유하고 있습니다. 주요 제품은 크게 PCB이송장비, PCB추적장비, SMT 후공정 장비 및 Smart Factory Solution등 4가지로 나뉘며, SMT 공정의 완전자동화를 위해 제품 라인업을 확대해 나가고 있습니다.

SMT 전문분야의 지속적인 제품 개발로 UAM, 반도체, 전기자동차, 항공우주산업, VR 및 스마트폰 등 소형 전자기기, 로보틱스 등의 전 세계 고객들에게 제품 품질과 대응력을 인정받아 AVL(Approval Vendor List) 기업으로서 지속적인 매출 성장과 더불어 국내 최고의 SMT 제조업체로 자리매김하고 있습니다.

특히 4차 산업혁명 중심에서 당사의 특화된 서비스인 SMT 자동화 공정의 Smart Conveyor System과 Visual Support 제공으로 고객 Needs 충족은 물론 빠르고 정확한 서비스를 제공하고 있습니다. 당사는 베트남 생산법인을 포함하여 멕시코, 인도, 유럽, 중국, 일본에 영업법인을 운영중에 있으며, 멕시코법인은 생산법인으로 전환 후 2025년 하반기에 공장 가동을 시작할 예정이고, 인도법인도 생산법인으로 전환 후 2027년 공장 가동을 계획하고 있습니다.

기타 자세한 사항은 동 공시서류의 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

1) 신용평가

| 평가일 | 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|

| 2025년 04월 23일 | BB+ |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

| 2024년 03월 28일 | BB+ |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

| 2023년 04월 28일 | BB |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

2) 한국평가데이터의 신용등급체계와 부여 의미

| 등급 | 등급내용 | 신용등급의 정의 |

| AAA | 최우량 | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 매우우량 | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 우량 | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 양호 | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 보통이상 | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 보통 | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 보통이하 | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 미흡 | 상거래 신용위험의 가능성이 높음 |

| C | 불량 | 상거래 신용위험의 가능성이 매우 높음 |

| D | 매우불량 | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 무등급 | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

주) 'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-'를 부가하게 됩니다.

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2024년 10월 18일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 변경일자 | 내 용 | 주 소 |

| 2009.06.16 | 최초 본점 소재지 | 대구광역시 달서구 갈산동 358-190 |

| 2012.07.04 | 본점 소재지 변경 | 대구광역시 달성군 다사읍 세천로1길 129 |

| 2018.07.27 | 본점 소재지 변경 | 대구광역시 달성군 다사읍 세천로1길 110 |

나. 경영진 및 감사의 중요한 변동

최근 5사업연도 중 당사 경영진의 중요한 변동 내역은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.26 | 정기주총 | 사내이사 김동현 | - | - |

| 2022.12.27 | 임시주총 | 사내이사 김성연 사외이사 박경찬 사외이사 이치규 사외이사 이 호 감사위원 박경찬 감사위원 이치규 감사위원 이 호 |

- | - |

| 2023.12.29 | 임시주총 | 사내이사 김준영 사외이사 이승기 감사위원 김준영 감사위원 이승기 |

- | 사내이사 이성균 (사임) 사외이사 이치규 (사임) 감사위원 이치규 (사임) |

| 2024.03.29 | 정기주총 | 사내이사 위천석 | 대표이사 박순일 | 사내이사 김동현 (사임) |

| 2025.03.28 | 정기주총 | 사내이사 이성균 감사위원이 되는 사외이사 박현철 |

사외이사 박경찬 사외이사 이 호 감사위원 박경찬 감사위원 이 호 |

사외이사 이승기(사임) 감사위원 이승기(사임) |

주1) 2025년 03월 28일 제16기 정기주주총회에서 사내이사 이성균, 감사위원이 되는 사외이사 박현철이 신규선임 되었고, 사외이사인 감사위원 박경찬, 사외이사인 감사위원 이호가 재선임 되었습니다. 그리고 사외이사인 감사위원 이승기는 개인적인 사정으로 제16기 정기주주총회를 끝으로 사임하였습니다.

주2) 2025년 04월 04일 사내이사인 감사위원 김준영, 사내이사 김성연은 개인적인 사정으로 사임하였습니다.

다. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

설립일 이후부터 분기보고서 제출일 현재까지 해당사항 없습니다.

라. 회사가 합병 등을 한 경우 그 내용

설립일 이후부터 분기보고서 제출일 현재까지 해당사항 없습니다.

마. 회사의 업종 또는 주된 사업의 변화

설립일 이후부터 분기보고서 제출일 현재까지 해당사항 없습니다.

바. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내 용 | 비 고 |

|---|---|---|

| 2012.07.14 | 본점 → 공장 전환 | 대구광역시 달성군 다사읍 세천로1길 129 |

| 2010.03.23 | 일본 법인 설립 |

YJ LINK JAPAN CO., LTD. (일본 나고야) 1-212, Cyojya-machi. Inuyama-City, Aichi, Japan |

| 2014.04.02 | 미주 법인 설립 |

YJ LINK INC(미국 LA) 3055 WILSHIRE BLVD SUITE 900-158 LOS ANGELES, CA 90010 |

| 2014.06.09 | 중국 법인 설립 |

SUZHOU YJ LINK CO., LTD. (중국 소주) Room 1218, Block D, 12F, Jiacheng Building, No.128 zhongxin Avenue West, Suzhou Industrial Park |

| 2015.07.13 | 멕시코 법인 설립 |

YJ LINK MEXICO S.A. DE C.V. (멕시코 과달라하라) C.Fresno #180 y C.Laurel #5 San Sebastianito, San Pedro Tiaquepaque Jalisco, Mexico CP 45609 |

| 2015.07.16 | 독일 오피스 개소 |

YJ Link Gewerbeanmeldung, (독일 프랑크푸르트) Ludwig-Erhard-Strasse 30-34, 65760 Eschborn, Germany |

| 2019.05.24 | 베트남 법인 설립 |

YJ LINK VINA CO., LTD. (베트남 하이퐁) An Duong Industrial zone, Hong Phong commune, An Duong district, Hai Phong city, Vietnam LOT B-31 CN4 |

| 2021.04.14 | 유럽법인 전환 |

YJ LINK EUROPE GmbH (독일 프랑크푸루트) Helfmann-Park 8-10, D-65760, Eschborn, Deutschland, Germany |

| 2022.08.09 | 서울사무소 개소 | 경기도 안산시 단원구 산단로 325, 12층 F-1252호 (신길동, 리드 스마트스퀘어 지식산업센터) |

| 2023.01.23 | 미주 법인 폐쇄 | YJ LINK INC, 3055 WILSHIRE BLVD SUITE 900-158 LOS ANGELES, CA 90010 |

| 2023.08. |

베트남 생산법인 공장 증설 |

생산 CAPA증대 (월 300대 → 월 500대) 생산 공장 증축 (500평, 포장 및 출하 하역장 확보) |

| 2024.04.12 | 인도 법인 설립 |

YJLINK INKDA PRIVATE LIMITED 4th & 5th Floor, No. 421, 2nd Block, Kalyan Nagar, Kalyananagar, Bangalore Northm, Bangalore-560043, Karnataka*as issued by Income tax Department |

| 2024.09.23 | 수원전시장 개소 | 경기도 수원시 권선구 서부로 1629 (서울사무소 → 수원전시장 이전) |

| 2025.03.11 | 인도 토지 매입 | 인도 뱅갈로르 호스코테 산업단지내 공장부지 매입 완료 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : ) |

| 종류 | 구분 | 제17기 (2025년 1분기말) |

제16기 (2024년말) |

제15기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 14,221,573 | 14,221,573 | 61,618 |

| 액면금액 | 500 | 500 | 10,000 | |

| 자본금 | 7,150,786,500 | 7,150,786,500 | 656,180,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 7,150,786,500 | 7,150,786,500 | 656,180,000 |

주1) 당사는 2017년 04월 28일 보통주 (4,000주)를 이익소각하여 발행주식총수를 액면금액으로 곱한 총액과 자본금이 일치하지 않습니다.

주2) 당사는 2024년 01월 31일 유통주식수 확대를 통한 주식거래 활성화를 위해 1주당 액면금액을 10,000원에서 500원으로 액면분할하고, 주식발행초과금을 재원으로 총발행주식수 기준 800%의 무상증자를 실시하였습니다.

주3) 당사는 2024년 10월 18일 코스닥시장에 상장하였으며, 신주 3,130,333주를 공모가 12,000원(액면가 500원)으로 발행하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주식 | 종류주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 14,941,573 | - | 14,941,573 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 720,000 | - | 720,000 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 720,000 | - | 720,000 | 주) | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 14,221,573 | - | 14,221,573 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 14,221,573 | - | 14,221,573 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

주) 상기 2. 이익소각 수량은 2024년 01월 31일 실시한 액면분할과 무상증자를 반영하여 기재하였습니다.

5. 정관에 관한 사항

당 분기에 변동사항이 없으며, 관련 내용은 2025년 03월 20일에 제출한 「2024년도 사업보고서」를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

당사는 SMT 공정의 스마트化를 위한 장비를 제조, 판매하는 회사입니다. SMT 공정은 PCB에 SMT 부품 또는 SMD 부품을 부착하여 PCB Assembly를 제조하는 공정입니다.

당사가 영위하는 사업의 내용을 이해하기 위한 용어해설은 다음과 같습니다.

[사업관련 주요 용어]

| 용 어 | 용 어 설 명 |

|---|---|

| SMT |

Surface Mounted Technology - 표면실장기술 기판의 단면 혹은 양면의 표면 위에 전자부품을 접합하여 전기적으로 도통 되도록 회로를 구성할 때 적용되는 접합 기술의 총칭 |

| PCB |

Printed Circuit Board - 인쇄회로기판 회로 설계를 근거로 하여 부품을 접속하는 전기배선을 배선도형 형태로 절연물에 동박을 형성하여 전기도체로 표현된 제품 |

| SMT Platform | SMT Line 의 Full Automation을 실현하기 위해 필요한 장치나 시스템 등의 집합체로 SMT Line을 구성하기 위해 기본적으로 필요한 일반공정장비, SMT Line의 스마트化를 위한 스마트공정장비로 분류됨. |

| SMT

일반공정장비 |

SMT Line 을 구성하기 위해 가장 기본적으로 필요한 장비로 Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI 를 지칭함. |

| Screen Printer | 크림으로 된 Solder를 PCB 표면에 일정한 양을 도포하는 장비 |

| Solder | 금속의 납땜용으로 사용하는 녹는점이 낮은 합금 |

| SPI |

Solder Paste Inspection PCB 에 납이 도포된 상태(형상, 높이, 두께 등)를 검사하는 장비 |

| Chip Mounter | 부품을 흡착하여 기판 위에 빠르고 정밀하게 실장 하는 장비 |

| Reflow Oven | 열풍으로 땜 작업을 마무리하는 단계로 마운팅이 완료된 기판의 솔더를 경화하는 장비 |

| AOI |

Automatic Optical Inspector PCB 에 실장된 부품의 상태를 검사하는 장비 |

| SMT

스마트 공정장비 |

SMT 공정의 완전한 스마트化를 위한 장비로 일반공정장비를 제외한 나머지 장비를 총칭하는 것. PCB이송장비, PCB추적장비, SMT후공정장비, Smart Factory Solution으로 분류함. |

| PCB이송장비 |

일반공정장비를 연결하는 장비로 PCB의 자동 공급과 적재, 이송, 이송시간 조율 및 완충, PCB 회전, PCB 분진 및 정전기 제거 등의 기능을 수행. Conveyor, Link/Work, Loader, Unloader, Buffer 등의 장비가 있음. |

| PCB추적장비 | PCB 이력을 추적, 관리하기 위한 장비로 바코드 마킹, 바코드 스캐닝 등의 기능을 수행하며, Laser Marking 장비, Scanning 장비 등이 있음. |

| SMT후공정장비 |

SMT Line 을 통해 제작된 PCB Assembly의 낱장 커팅, 정상 작동 가능여부 테스트 등 SMT 공정 이후에 필요한 작업을 수행하는 장비를 총칭 Router, FCT, ICT 등의 장비가 있음. |

| Smart Factory Solution |

SMT Line 의 원격제어, 생산 데이터 관리 등을 위한 Smart Conveyor System, SMT에 필요한 부품, PCB 등을 자동으로 투입하기 위한 Magazine Tower, Reel Tower Line, AGV 등 스마트팩토리 구현을 위한 토탈 솔루션 |

| Conveyor | SMT 라인에서 장비들을 연결시켜 주는 장비 |

| Loader | SMT 라인 첫 단에 위치, Magazine Rack에 적재되어 있는 PCB를 다음 장비로 공급하는 장비 |

| Unloader | SMT 라인의 마지막에 위치하여, 전단 장비에서 이송되는 PCB를 Magazine Rack 에 적재하는 장비 |

| Magazine Rack | SMT 라인에 투입되는 PCB의 박스형 적재 선반 |

| Buffer | 장비 간의 처리 속도차를 보상하여 양호하게 양공정간의 장비를 결합하는 장비 |

| Laser Marking 장비 | 장비 내부에 Co2 Laser head가 X, Y축으로 움직이며 Marking Zone으로 이동하여 물리적, 화학적 손상 없이 PCB 혹은 제품 표면에 1D/2D barcode, Logo, 문자(Character)를 marking하는 장비 |

| Router | 부품실장 완료된 PCB를 낱장의 모듈로 커팅하는 장비 |

| IFCT | 부품 실장이 완료된 PCB에 전기적인 신호를 인가하여 각종 부품이 회로상 제대로 연결됐는지 검사하는 장비 |

| Smart Conveyor System |

실시간 상태 모니터링, 실시간 유지보수, 실시간 공정 변경, 실시간 추적 관리, 양방향 데이터 통신, 보안 관리 등을 수행하는 시스템. |

| Magazine Tower |

Magazine Rack 물류처리 통합시스템 PCB 가 적재된 Magazine을 보관하고 처리하는 당사 개발 장비 |

| Reel Tower |

SMD 물류처리 통합시스템 PCB 실장 부품이 있는 Reel을 보관하고 처리하는 당사 개발 장비 |

| AGV | Magazine Rack 등을 자동 이송하는 장비 |

| PCB 클리너 | PCB 표면의 분진을 제거하고 Ionizer를 장착하여 PCB 표면의 정전기를 제거하는 장비 |

| Sky Line | SMT 라인에서 작업자의 통과를 위해서 또는 SMT 라인에서 2가지 이상의PCB를 혼류 생산하기 위해 사용하는 장비 |

| Curing link | 컨포멀 코팅 장비 뒤에 설치되어 UV램프에 PCB 표면의 코팅액을 경화하는 장비 |

| Turning Robot | TRAY에 담긴 PCB를 분리하거나 TRAY에 PCB를 적재하는 장비 |

| AVL |

Approved Vendor List 하드웨어 특정 품목의 승인된 부품 생산자 또는 공급자 목록 |

| M2M |

Machine to Machine 사물 간 센싱, 제어, 정보교환 및 처리가 가능한 기술 |

| SMEMA |

Surface Mount Equipment Manufacturers Association SMT라인에서 장비간의 통신 배선을 위한 인터페이스 표준 |

| Industry 4.0 | 사물인터넷(IoT)을 통해 생산기기와 생산품 간 상호 소통체계를 구축하고 전체 생산 과정을 최적화하는 것 |

| Hermes Standard |

SMT 라인에 최첨단 기계 간 통신 프로토콜 인더스트리 4.0을 위해 SMEMA가 구현할 수 없는 기술을 개선한 표준 프로토콜 |

| iLNB | 통합 라인관리 시스템 |

| PLC |

Programmable Logic Controller 각종 센서로부터 신호를 받아 제어기에 신호를 보냄으로써 사람이 지정해둔 대로 장비가 작동하도록 해주는 장치 |

| EMS |

Electronic Manufacturing Services 전자분야의 신제품 개발 속도가 빨라지면서 설비투자에 대한 위험을 줄일 목적으로 생산을 위탁 받아 전문적으로 제조 및 서비스를 전담하는 생산전담회사 |

| DBC | Direct Bonded Copper DBC 세라믹 기판은 IGBT 등 전력소자를 전기적으로 연결하며, 파워모듈의 구동 시 전력소자에서 발생하는 열을 외부로 전달하는 역할을 수행 (자동차, 산업용 파워 모듈의 방여기판으로 적용) |

| Lead Frame | 반도체 칩과 외부 회로를 전기적으로 연결하고 지지해 주는 기판 역할을 하는 부품 |

가. 사업 개황

SMT 공정은 PCB에 SMT, SMD 부품을 부착하여 PCB Assembly를 제조하는 공정입니다. 당사는 SMT 공정의 스마트化를 위한 장비를 제조, 판매하는 회사입니다. SMT Line의 장비는 일반공정장비와 스마트공정장비로 나뉘며, 당사는 스마트공정장비를 주력으로 합니다.

|

|

smt line 구조 |

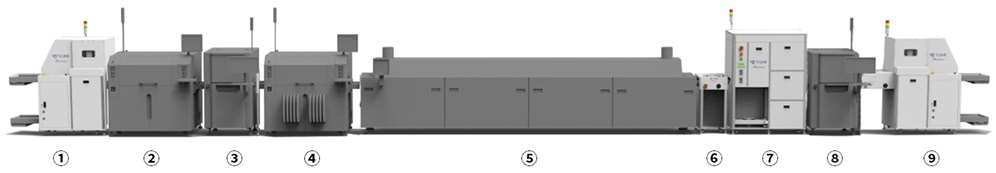

SMT 공정의 스마트化를 위한 1개 제조 Line의 기본구조는 ① PCB기판을 자동으로 공급해주는 Loader, ② 땜납을 PCB 표면에 도포하는 Screen Printer, ③ 납의 도포 상태를 검사하는 SPI, ④ 부품을 기판에 장착하는 Chip Mounter, ⑤ 땜납을 경화 하는 Reflow Oven, ⑥ PCB를 이송 하는 Conveyor, ⑦ 양쪽 장비 간의 다른 생산 속도 차를 결합하는 Buffer, ⑧ 부품의 실장 상태를 검사는 AOI, ⑨ 작업이 완료된 PCB 기판을 적재, 수납하는 Unloader로 구성되어 있습니다.

SMT 공정 관련 장비 중 Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI는 휴대전화가 빠르게 보급되기 시작한 1990년대부터 발전해 왔습니다. 이후 2000년대부터 SMT Line의 자동화를 위해 각 장비를 연결하기 위한 Conveyor, Buffer가 개발되고 PCB를 자동으로 공급, 적재하는 Loader, Unloader 등이 본격적으로 개발되기 시작했습니다.

SMT 공정의 제조 Line은 보통 15~30대의 장비로 구성됩니다. 이중 당사의 주력제품인 Loader, Unloader, Conveyor, Buffer 등 PCB이송장비가 50% 이상 투입됩니다. 기타 주력제품인 PCB추적장비, SMT후공장장비, Smart Factory Solution 등을 포함하면 70% 이상 투입됩니다. 당사는 이러한 역량에 기반해, Tesla, SpaceX, Apple 등의 글로벌 Top Maker 및 Flex, Continental, JABIL, Vitesco, Harman, Visteon, Bosch, ZF, Denso 등의 글로벌 Top급의 EMS 업체 및 자동차 전장 부품 제조기업에당사의 장비를 공급하고 있습니다.

SMT Line 사례로 T사 전기자동차의 전장부품 생산 Line 중 하나는 총 20대의 장비로 구성되어 있으며, 이중 15대 장비(75%)를 당사가 공급하고 있습니다.

|

|

T사 SMT Line |

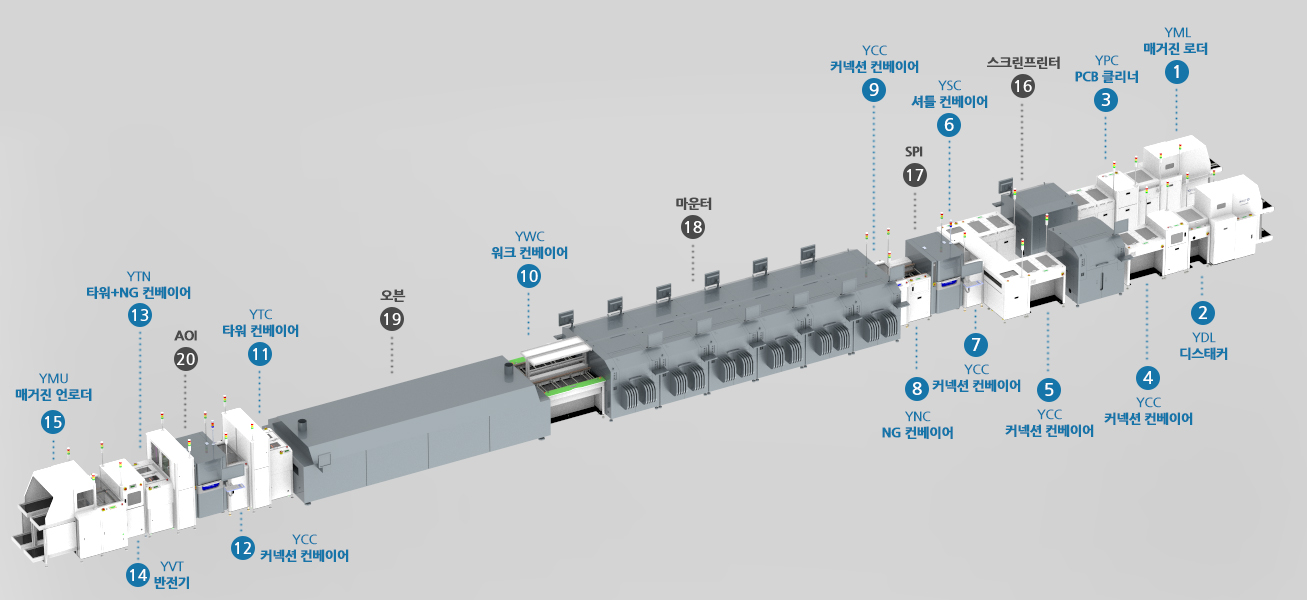

T사 Line의 당사 공급장비는 ①메거진 로더, ②디스태커, ③PC클리너, ④커넥션 컨베이어, ⑤커넥션 컨베이어, ⑥셔틀 컨베이어, ⑦커넥션 컨베이어, ⑧NG 컨베이어, ⑨커넥션 컨베이어, ⑩워크 컨베이어, ⑪타워 컨베이어, ⑫커넥션 컨베이어, ⑬타워+NG 컨베이어, ⑭반전기, ⑮메거진 언로더 등입니다. 당사 장비가 아닌 것은 Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI로 5대입니다. 5대는 각각 다른 장비제조사로부터 T사가 공급받습니다.

2. 주요 제품 및 서비스

가. 주요 제품에 관한 내용

당사의 사업부분별 매출액 및 총매출액에서 차지하는 비율은 다음과 같습니다.

| (단위: 백만원, %) |

| 사업부문 | 주요 품목 | 사용용도 등 | 2025년 1분기 | 2024년 | 2023년 | |||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 제품매출 | Conveyor | - SMT 라인에서 장비들을 연결시켜 주는 장비 - PCB의 이송 방향 및 위치 설정, 회전, 클린 및게이트 기능 등 PCB의 흐름과 관련한 작업지원 |

1,946 | 27.81 | 15,435 | 33.26 | 18,267 | 37.55 |

| Loader/ Unloader |

SMT 라인 첫단과 마지막단에 위치하여 Magazine Rack에 적재되어 있는 PCB를 다음 장비로 공급하거나 전단 장비에서 이송되는 PCB를 Magazine Rack에 적재하는 장비 | 1,651 | 23.60 | 10,138 | 21.85 | 10,366 | 21.31 | |

| Buffer | 장비 간의 처리 속도차를 보상하여 양호하게 양공정간의 장비를 결합하는 장비 | 281 | 4.02 | 5,162 | 11.12 | 6,978 | 14.35 | |

| Laser Marking | 장비 내부에 Co2 Laser head가 X, Y축으로 움직이며 Marking Zone으로 이동하여 물리적, 화학적 손상 없이 PCB 혹은 제품 표면에 1D/2D barcode, Logo, 문자(Character)를 marking하는 장비 | 2,462 | 35.19 | 8,858 | 19.09 | 8,342 | 17.15 | |

| Router | 부품실장 완료된 PCB를 낱장의 모듈로 커팅하는 장비 | - | - | 617 | 1.33 | 875 | 1.80 | |

| Smart Factory Solution |

실시간 상태 모니터링, 실시간 유지보수, 실시간 공정 변경, 실시간 추적 관리, 양방향 데이터통신, 보안 관리 등을 수행하는 시스템 | - | - | 344 | 0.74 | 555 | 1.14 | |

| 기타 | - | - | - | 1,507 | 3.25 | 1,905 | 3.92 | |

| 상품매출 | - | 원자재 및 CS 부품 | 352 | 5.03 | 2,189 | 4.72 | 135 | 0.28 |

| 기타매출 | - | 임대매출 외 | 304 | 4.35 | 2,160 | 4.65 | 1,218 | 2.50 |

| 매출 총계 | 6,997 | 100 | 46,410 | 100 | 48,641 | 100 | ||

주) 위 표에 기재한 매출 총계는 별도재무제표 기준으로 작성하였습니다.

나. 주요 제품 설명

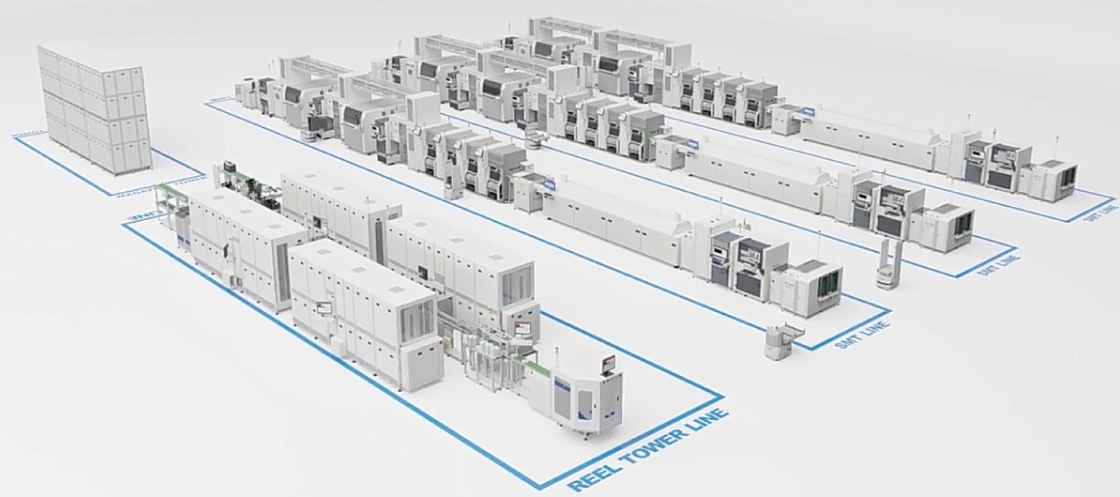

당사의 주요제품군은 PCB이송장비, PCB추적장비, SMT후공정장비, Smart Factory Solution으로 구분되며, 당사는 SMT Line의 완전한 자동화를 위한, 고객이 원하는 모든 형태의 장비 및 시스템을 제공할 수 있는 바, SMT Platform 구축이 가능합니다. SMT Platform 이란, SMT Line의 Full Automation을 실현하기 위해 필요한 장치나 시스템 등의 집합체라고 정의할 수 있습니다.

|

|

당사의 smt platform |

당사는 ① SMT Line 내의 완전 자동화를 위한 PCB이송장비 제품군을 발전시켜 왔고, ② SMT Line 내의 PCB 실시간 추적 관리(특정 슬롯 보드 추적, 특정 부품 추적 등)를 위한 PCB 추적장비 제품군을 출시하였습니다. 이후 Digital Twin 기반의 SMTLine 운영을 지원하기 위해 Smart Conveyor System을 출시하였습니다. SMT Line 내의 완전 자동화 실현 후 SMT Line 밖의 공정에 대한 관심을 가지기 시작하여, ③ SMT후공정의 스마트化를 위한 제출품을 출시하였고, ④ PCB 및 부품 Reel의 물류에 대한 스마트化를 지원하기 위해 Smart Factory Solution 제품군을 출시했습니다.

① PCB이송장비

PCB이송장비란 SMT 공정 내 각 장비 간에 PCB를 자동으로 공급, 적재, 이송해주고 장비 간 공정시간 차이에 대한 완충 등의 역할을 수행함으로써 SMT Line을 스마트化하는 장비로, Loader, Unloader, Conveyor, Buffer 등이 있습니다. 또한 당사는공정의 상황에 따라 PCB를 회전하는 Tuner, PCB를 청소하는 PCB Cleaner 등의 제품을 개발했습니다. 그 외 작업자 통로확보를 위한 Sky Line, 팔레트 순환을 지원하는 Pallet Line, 수작업 공정을 지원하는 Manual 등을 개발하여, SMT 공정의 다양한 제조 환경에 맞게 라인구성을 할 수 있도록 했습니다.

PCB이송장비는 당사 장비가 이미 SMT 업계의 다양한 고객사에 납품되고 있는 바, 주문생산방식이 아닌 표준형 양산을 기본으로 하되 필요 기능을 옵션化 하여 판매하는 것이 가능합니다. 경쟁사 대비 핵심경쟁력은 양산에 따른 납기 단축, 품질 대비 가격경쟁력, M2M을 위한 국제표준규격인 SMEMA Interface 및 Industry4.0 환경 구축을 위한 Hermes Standard, iLnb 적용 등이 있습니다. 최근에는 반도체 후공정에서부품들을 공급, 적재하는 Boat Loader, Boat Unloader의 장비를 개발, 출시했고 시장확대를 위해 노력하고 있습니다.

②

PCB

추적장비

SMT 공정에서 제조되는 PCB Assembly를 추적하고 이력을 관리할 수 있도록 하는 장비로, 바코드를 마킹 하는 Laser Marking, Inkjet Marking, Label Print 및 바코드를 스캐닝 하는 Scanning 등이 있으며, 이 중 주력 제품은 Laser Marking입니다.

③ SMT후공정 장비

SMT 공정이 완료된 후에 부품이 실장 된 PCB를 낱장으로 커팅하는 Router, PCB 표면의 코팅액을 경화시키는 Curing link, Tray에 담긴 PCB를 분리하거나 적재하는Turning Robot, 최종제품으로 조직되기전 정상작동 여부를 테스트하는 FCT(2024년출시) 등으로 구성되어 있습니다. SMT후공정 장비는 고가격, 고부가가치 장비로, 라인업 및 시장 확대를 위해 지속적으로 노력하고 있습니다.

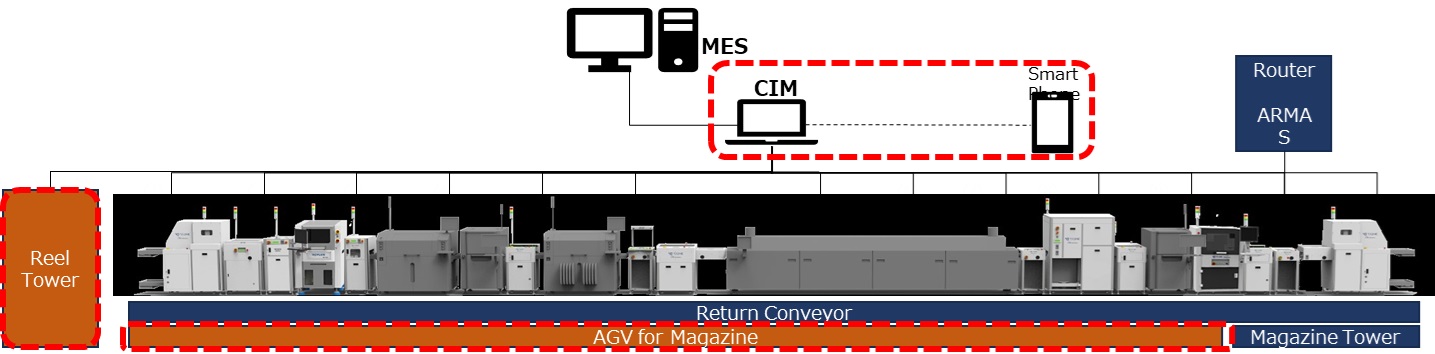

④ Smart Factory Solution

SMT 공정의 완전자동화를 위한 솔루션인 Smart Conveyor System (PCB 공정의 실시간 상태 모니터링, 실시간 유지보수, 실시간 공정 변경, 실시간 추적 관리, 양방향 데이터 통신, 보안 관리 등이 가능), SMT 부품을 보관, 관리하기 위한 Reel Tower, PCB를 보관/관리하기 위한 Magazine Tower, 부품 및 PCB를 이송하여 공정에 투입하는 AGV 등이 있습니다.

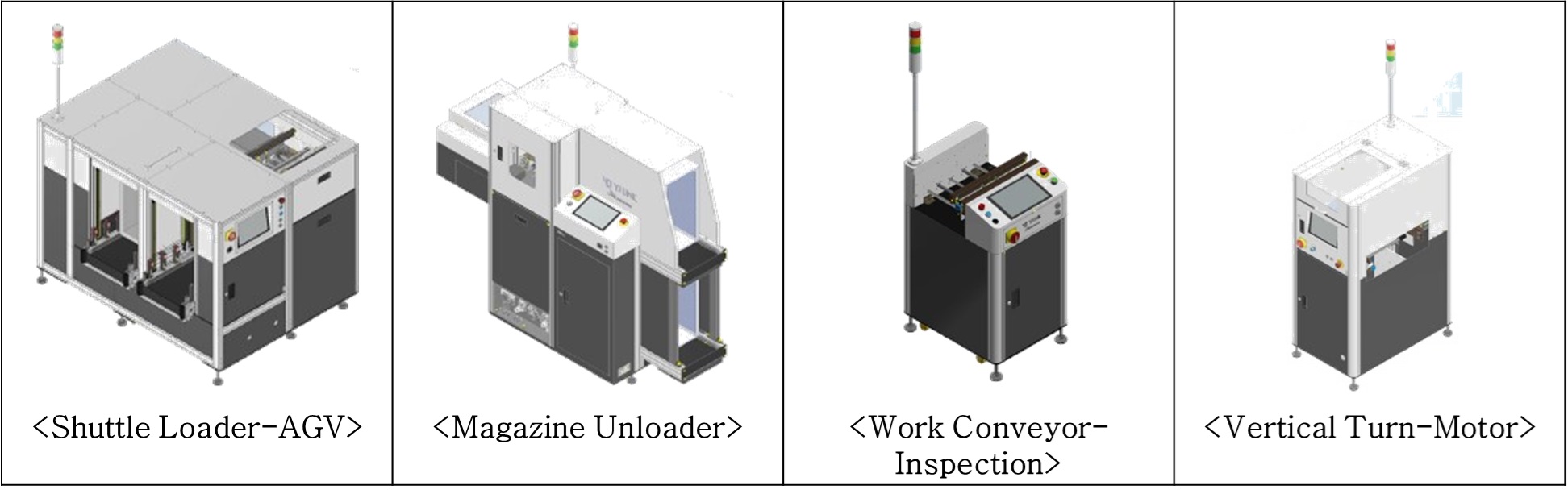

⑤ 제품 현황

|

|

주요제품 현황 |

다. 제품 시리즈 런칭으로 시장의 다양성 대응

당사는 시장의 다양성을 고려하고 차별화된 장비 개발을 통한 시장 규모의 확대 및 매출 향상을 위하여 시장 다변화에 대한 대응으로 신규시리즈를 런칭하였고, 제품 시리즈별 주요특징과 타겟시장 등은 아래와 같습니다.

| No. | 시리즈 | 시리즈 특징 | 가격정책 | 타겟시장 |

| 1 | P | 1) PC제어, 자동폭조절, 헤르메스옵션 등이 표준으로 포함된 설비 2) 무인화 라인의 실현이 가능하고, 이력관리 등이 용이(MES, CIM) 3) 사이클타임의 단축 가능 (생산물량 효율성 증가 기대) 4) 금액적인 제한을 받지 않는 1차 EMS 벤더향 판매 기대 |

Y시리즈 가격 기준 25% 수준 높음 |

유럽, 일본, 한국 외 글로벌 기업 |

| 2 | E | 1) PLC제어, 장비의 구매품을 제조사 및 메이커 변경으로 원가절감 2) 금액적인 부분에 민감한 EMS 2차 벤더향 판매 기대 |

Y시리즈 가격 기준 20%수준 낮음 |

중남미, 중국, 한국 |

| 3 | Y | - 와이제이링크 표준 장비 | 표준가격 | 전체고객 |

1) P 시리즈 및 E 시리즈, Y 시리즈

(1) P 시리즈

|

|

주요제품사진 |

(2) E 시리즈

|

|

주요제품사진 |

(3) Y 시리즈

|

|

주요제품사진 |

라. 제품의 기술수준

당사의 SMT 스마트 공정 장비는 PCB이송장비, PCB추적장비, SMT후공정장비, Smart Factory Solution으로 구분됩니다. 공정 장비들은 각각의 전문성을 갖춘 TYPE과 장비별 차별화된 기능을 갖고 있고, SMT 공정의 완전자동화를 위해 제품 라인업을 확대해 나가고 있습니다.

당사의 제품군은 아래와 같은 주요기능을 갖고 있습니다.

| 제품군 | 장비 주요기능 |

| PCB 이송장비 |

- 국제표준규격인 SMEMA Interface 적용과 모든 SMT 장비 호환 가능 - 다양한 부가 기능과 적용 가능 |

| PCB 추적장비 |

- PCB의 SMT 공정 이력관리 및 추적 등을 위한 바코드 마킹과 스캐너 장비 등 Total Solution 제공 가능 - PC제어 기반 장비로, 개별 프로그램을 통해 다양한 성능 구현 가능 - Laser Marking, Label Print 및 바코드를 스캐닝 하는 Scanning 등이 있음 |

| SMT 후공정장비 |

- PCB를 낱장의 모듈로 커팅 및 최종제품 작동테스트 등 SMT 후공정장비를 고객 최적으로 제작 가능 - 고가격 고부가가치 장비로 지속적으로 라인업 및 시장확대 위해 노력중 - 고객 최적 맞춤으로 제작 가능하며 국내 1~3위 수준의 경쟁력 확보 |

|

Smart Factory Solution |

- 마이크로컨트롤러 기반의 마이컴을 자체적으로 기술 개발했으며, PCB이송장비 등에 접목하여 실시간 라인 컨트롤 가능 - SMT 공정의 완전자동화를 위한 솔루션인 Smart conveyor System, SMT 부품을 보관, 관리하기 위한 Reel Tower, PCB를 보관/관리하기 위한 Magazine Tower, 부품 및 PCB를 이송하여 공정에 투입하는 AGV 등이 있음 |

당사의 제품들은 장비의 호환성과 장비의 최적화 등 사용자 중심의 편의성과 한발 앞서간 시스템 구축과 연동으로 기술 경쟁력에서 앞서 나가고 있습니다. 특히 기술적으로는 PC 시스템 적용으로 장비의 일괄제어가 가능하고, 장비 메이커별 모든 장비와의 장비 호환이 가능합니다.

한편 당사는 2011년부터 CE(Conformite Europeen Marking)인증을 통해 당사의 제품이 안전과 건강, 환경 및 소비자보호와 관련된 유럽연합의 지침을 준수하였고, 유럽규격에 적합함을 인정받고 있습니다. 당사는 현재 P시리즈 14품목과 Y시리즈 27품목(VINA 12개 포함)에 대해 CE인증을 받은 상태입니다.

마. 주요제품에 대한 생산판매방식

당사의 장비 생산은 수주 후 생산진행 방식이며, 국내 본사와 해외법인(베트남)으로 구분하여 진행됩니다. 국내 본사 생산의 경우 직접 생산과 일부 외주생산(조립공정)으로 나뉘며, 해외법인 생산의 경우 전 공정을 해외법인 내 직접생산으로 진행되고 있습니다. 2025년 1분기 별도 매출액 기준 국내 본사 생산비중 18.03%, 해외법인 생산비중 81.97% 입니다. 제품의 판매 방식은 국내 고객사의 경우 직접 판매를 하고 있으며, 해외 고객사의 경우 현지 대리점을 통한 판매와 직접 판매 방식을 병행하여 진행되고 있습니다

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

당사는 대부분의 원재료를 국내에서 조달하고 있으며, 원재료의 매입은 영업기밀에 해당하여 아래와 같이 전체를 비율로 표시하였습니다.

1) 주요 원재료 현황

(기준일 : 2025년 03월 31일)

| 사업부문 | 매입유형 | 구분 | 주요품목 | 매입비율 | 비 고 |

| SMT 장비 | 원재료 | 가공품 | Bracket, Plate, Prorile 외 | 44.59% | - |

| 구매품 | Laser, Machine Sub 외 | 42.62% | - | ||

| 전장품 | Control Panel, Cable 외 | 11.64% | - | ||

| 기타 | 기타 | 1.15% | - | ||

| 합 계 | 100% | - | |||

주) 상기 내용은 별도재무제표의 원재료 수불부상 입고금액을 기준으로 작성하였고, 원재료 매입처에는 당사의 종속회사인 디에이치정밀(주)와의 거래 내역이 포함되어 있습니다.

2) 주요 원재료 등의 가격변동 추이

제품에 소요되는 주요 원재료는 종류와 사양이 다양하고, 제조원가 유출의 위험이 있어 가격변동 추이는 기재하지 않습니다.

나. 생산 및 설비에 관한 사항

1) 생산능력 및 생산실적의 산출 근거

당사의 제품은 고객사 제조공정에 따라 고객의 다양한 요구를 충족하기 위해 사양협의를 통한 주문 제작의 형태로 생산되고 있는 산업용 장비입니다. 따라서 제품별 사양에 따라 생산조건이 상이하여 정확한 생산능력을 산출하는 것은 어렵습니다.

2) 생산실적 및 가동률

당사의 별도재무제표 기준 2025년 1분기 기준 생산실적은 6,054백만원이며, 당사의 업종 특성상 고객의 발주에 의한 주문생산방식이라 가동시간과 생산실적과의 상관관계가 높지않아 가동률을 산출하기 어렵습니다.

3) 생산설비 등의 현황

(기준일 : 2025년 03월 31일) (단위 : 천원)

| 구 분 | 토지 | 건물 | 기계장치 | 시설장치 | 공구와비품 | 차량운반구 | 사용권자산 | 건설중인자산 | 합 계 |

|---|---|---|---|---|---|---|---|---|---|

| 기초 | 20,196,905 | 14,232,583 | 2,413,500 | 2,349,402 | 1,842,445 | 1,010,376 | 3,572,188 | 2,683,087 | 48,300,485 |

| 취득액 | 6,979,412 | - | 296,009 | 56,816 | 181,158 | 263 | - | 1,421,806 | 8,935,463 |

| 대체 | (37,345) | (117,211) | - | (24,750) | - | - | 29,354 | (75,000) | (224,953) |

| 처분/폐기 | - | - | - | - | - | - | - | - | - |

| 상각비 | - | (114,311) | (103,081) | (112,937) | (85,490) | (95,493) | (130,365) | - | (641,677) |

| 환율변동 | 177,089 | (44,449) | (2,386) | (5,701) | 675 | (2,696) | 37,331 | 39,956 | 199,819 |

| 분기말 | 27,316,061 | 13,956,612 | 2,604,042 | 2,262,830 | 1,938,788 | 912,450 | 3,508,507 | 4,069,848 | 56,569,137 |

주) 상기 내용은 연결재무제표 기준으로 작성되었습니다.

4) 설비의 신설ㆍ매입 계획 등

당사는 본사 생산 능력 확대를 위해 대구광역시 북구 검단동 310번지 일원 (금호워터폴리스A13B-10L 4,313㎡)의 산업용지를 지난 2023년 10월에 분양 받았으며, 2024년 12월 잔금을 납부하고, 소유권이전을 득한 상태입니다. 공장 건축에 대한 구체적인 일정은 현재 미정입니다.

당사는 글로벌 생산 거점 확보를 통한 매출 확대를 위해 멕시코 지역에 공장 부지를 매입하여 공장건축 및 생산설비 매입 등을 진행하고 있으며, 2025년 하반기 가동을 목표로 하고 있습니다. 인도 지역도 공장 부지를 매입하여 2027년 공장 가동을 예정하고 있습니다.

4. 매출 및 수주상황

가. 매출실적

(단위 : 백만원)

| 매출유형 | 품 목 | 제17기 (25년 1분기) |

제16기 (2024년) |

제15기 (2023년) |

|

|---|---|---|---|---|---|

| 제품 | Conveyor | 수 출 | 1,918 | 14,744 | 17,612 |

| 내 수 | 28 | 691 | 655 | ||

| 합 계 | 1,946 | 15,435 | 18,267 | ||

|

Loader / Unloader |

수 출 | 1,637 | 7,935 | 8,758 | |

| 내 수 | 14 | 2,204 | 1,608 | ||

| 합 계 | 1,651 | 10,138 | 10,366 | ||

| Buffer | 수 출 | 269 | 4,420 | 6,536 | |

| 내 수 | 12 | 742 | 442 | ||

| 합 계 | 281 | 5,162 | 6,978 | ||

| Laser Marking |

수 출 | 2,462 | 7,876 | 7,906 | |

| 내 수 | - | 982 | 436 | ||

| 합 계 | 2,462 | 8,858 | 8,342 | ||

| Router | 수 출 | - | 169 | 61 | |

| 내 수 | - | 449 | 814 | ||

| 합 계 | - | 617 | 875 | ||

| Smart Factory Solution |

수 출 | - | 323 | 344 | |

| 내 수 | - | 21 | 211 | ||

| 합 계 | - | 344 | 555 | ||

| 기타 | 수 출 | - | 240 | 598 | |

| 내 수 | - | 1,267 | 1,307 | ||

| 합 계 | - | 1,507 | 1,905 | ||

| 상품 | 수 출 | 329 | 1,835 | 94 | |

| 내 수 | 23 | 354 | 41 | ||

| 합 계 | 352 | 2,189 | 135 | ||

| 기타매출 | 임 대 | 7 | 26 | 143 | |

| 수 출 | 282 | 2,012 | 1,044 | ||

| 내 수 | 15 | 123 | 31 | ||

| 합 계 | 304 | 2,160 | 1,218 | ||

| 합 계 | 수 출 | 6,898 | 39,552 | 42,953 | |

| 내 수 | 99 | 6,857 | 5,688 | ||

| 합 계 | 6,997 | 46,410 | 48,641 | ||

주) 상기 내용은 별도재무제표 기준으로 작성하였습니다.

나. 판매경로 및 방법 등

1) 판매조직

당사는 한국과 베트남, 멕시코, 독일, 일본, 중국, 인도 7개국에 법인을 보유 중이며 전세계 30여개의 마케팅 파트너를 확보하고 있습니다. 본사 마케팅본부를 중심으로 해외법인 6곳을 통해 지역별 차별화, 고객 맞춤형 마케팅 전략을 수립하여 글로벌 고객사에 집중하고 있습니다.

2) 판매경로

당사의 장비 생산은 수주 후 생산진행 방식이며, 국내 본사와 해외법인(베트남)으로 구분하여 진행됩니다.

제품들은 제작 사양서에 대해 고객과 협의 후 근무일 기준으로 6주 ~ 10주내 장비 출하가 가능합니다. 당사의 제품중 Buffer와 Conveyor 등의 이송장비, 레이저 장비와 같은 추적장비, AGV 등의 Smart Factory Solution은 생산관리팀에서 제작 사양서를 유관부서에 공유하고, 유관부서에서는 설계 및 자재 발주를 진행, 고객들이 요구하는 옵션에 따라 자재 입고일을 결정하며 조립과 품질 검수를 완료 후 출하 합니다.

당사는 제품 수주부터 출하까지 직접적 연관된 팀들은 팀별 고유의 체크항목과 기본역할을 충실히 수행하고 있으며, 팀별 체크항목과 주요역할은 아래와 같습니다.

| 팀 | 체크항목과 주요역할 |

| 영업 | - 기본 체크항목 : 당사 장비별 제작 사양서 기본 체크, 장비의 흐름방향 (R→L or L→R) 과 전압, 사용하는 PCB 크기 및 무게, 납기일정, 고객의 별도 요청 있을 경우 Remarks 기재 - 기본 역할 : 고객과 제작 사양서 협의 완료 후 생산관리팀 이관 : 고객과의 지속적인 Communication 창구 역할 |

| 기구설계 | - 기본 체크항목 : 제작 사양서 1차 확인 및 고객별 특이사항 체크 : 특이사항 여부에 따라 추가 상세 스펙 마케팅팀과 체크 - 기본 역할 : 도면 작성 BOM 등록(기구제작에 필요한 도면 및 구매품) |

| 연구소 | - 기본 체크항목 : 통신방식(Hermes, 프로토콜 방식 등)과 MES 시스템, 제작 사양서의 스펙 등 기술적인 부분 체크 - 기본역할 1) S/W개발 : Laser Marking과 Router, Reel Tower 등 PC로 컨트롤 하는 개발성 장비 중심으로 프로그램 개발 2) 전장설계 : SMD 라인의 전반적인 장비 중심으로 개발 3) BOM 등록(전장 배선 작업용 도면 및 구매품) 후 전기 도면 배선 작업팀에 전달 |

| 전략구매 | - 기본 체크항목 : BOM 기준으로 가공품 및 구매품 협력업체 발주 - 기본 역할 : BOM 기준으로 정해진 일정내에 가공품 및 구매품을 수급할 수 있도록 발주와 일정관리를 하고 입고된 부품은 조립 공정으로 불출 |

| 생산관리 | - 기본 체크항목 : 각 공정에서 설정한 완료 기준을 수시로 체크하여 납기일정 준수할 수 있도록 주기적 확인 - 기본 역할 : 제작 사양서 기준으로 장비가 제작될 때까지의 일정 관리 |

| 품질경영 | - 기본 체크항목 : 체크리스트를 기준으로 장비 출하 전 검수 - 기본 역할 : 장비 검수 시 문제점 발생하면 개선 부분에 대해 담당팀 전달과 문제점 개선 완료 시 확인과 OK 판정 후 출하 승인 |

3) 판매전략

당사는 다수의 글로벌 기업들을 고객으로 두고 있습니다. 당사의 판매전략은 지속적인 해외법인의 확대를 통한 영업력 확장, 신기술인 SMT Full Line 시스템 개발을 통한 점유율 확대 등을 기본으로 합니다. 현재 전체 매출의 90% 수준이 해외시장에서 발생하고 있으며, PCB이송장비와 PCB추적장비, SMT후공정장비, Smart Factory Solution 등 SMT 장비와 관련된 모든 시스템을 갖추고 있는 기업인 만큼 장점을 더욱 부각시켜 글로벌 시장을 더욱 확대해 나갈 것입니다. 이를 위해 인도 시장에서의 인지도 확장과 시장 진입, 마케팅 활동을 위해 2024년 4월 인도법인 설립을 완료하고 현지 마케팅 및 CS 담당 직원을 채용하며 시장 공략을 진행하고 있습니다.

4) 수주현황

분기보고서 작성기준일(2025년 03월말) 현재 당사의 수주잔고는 약 9,861백만원입

니다. 당사 사업 특성상 수주 후 제작 및 납품을 진행하는 바, 수주일자, 납기, 수량 등 상세정보는 당사 영업활동 및 고객사 영업활동에 중요한 영향을 미칠 수 있는 기밀사항으로 총액만 기재하였습니다.

5. 위험관리 및 파생거래

당사의 재무위험관리는 주로 시장위험, 신용위험, 유동성위험에 대해 전사 각 사업주체가 안정적이고 지속적으로 경영성과를 창출할 수 있도록 지원하고, 동시에 재무구조 개선 및 자금운영의 효율성 제고를 통해 금융비용을 절감함으로써 사업의 원가경쟁력 제고에 기여하는데 그 목적이 있습니다.

재무위험 관리활동은 주로 당사의 G-재무본부가 주관하고 있으며 각 사업주체와 긴밀한 협조 하에 전사 통합적인 관점에서 재무위험 관리정책 수립 및 재무위험 식별, 평가 등을 실행하고 있습니다.

가. 시장위험

1) 외환 위험

당사는 국제적으로 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 USD와 관련된 환율 변동 위험에 노출되어 있으며, 당분기말 적용된 환율은 1,466.5원(전기말: 1,470.0원)입니다. 당사는 외화로 표시된 채권과 채무에 대하여 환노출 위험을 주기적으로 평가, 관리하고 있으며, 외환위험관리의 목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화 함으로써 안정적인 사업 운영의 기반을 제공하는데 있습니다.

2) 가격위험

당사는 재무상태표상 기타포괄손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융자산으로 분류되는 보유 지분증권의 가격위험을 관리하기 위해 포트폴리오를 분산투자하고 있습니다.

3) 이자율 위험

당사의 이자율 위험은 주로 변동금리부 조건의 차입금에서 발생하는 현금흐름 이자율 위험입니다. 당사의 이자율위험관리의 목표는 이자율 변동으로 인한 변동성 축소와 이자비용의 최소화를 추구함으로써 기업의 가치를 제고하는 데 있습니다.

당사는 외부차입금 최소화 및 보유 예금의 최적화를 추진하고 있으며, 주기적으로 국내외 금리동향 모니터링을 실시하여 이자율 변동에 대한 대응방안을 수립하고 있습니다.

나. 금융위험관리

(1) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 당사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 보고기간 종료일 현재 금융자산별 신용위험에 대한 최대 노출 정도는 각 금융자산의 장부금액입니다.

당분기말과 전기말 현재의 매출채권(장기 포함)에 대한 손실충당금은 다음과 같습니다.

| ① 당분기말 | (단위: 천원) |

| 구 분 | 가중평균손실률 | 총 장부금액 | 손실충당금 | 순 장부금액 |

|---|---|---|---|---|

| 3개월 이내 | 0.80% | 5,022,555 | (40,227) | 4,982,328 |

| 3개월 초과 6개월 이내 | 1.62% | 5,095,687 | (82,594) | 5,013,093 |

| 6개월 초과 12개월 이내 | 6.06% | 2,782,884 | (168,504) | 2,614,380 |

| 1년 초과 | 62.53% | 617,207 | (385,960) | 231,247 |

| 합 계 | 13,518,333 | (677,285) | 12,841,048 | |

| ② 전기말 | (단위: 천원) |

| 구 분 | 가중평균손실률 | 총 장부금액 | 손실충당금 | 순 장부금액 |

|---|---|---|---|---|

| 3개월 이내 | 0.52% | 9,791,655 | (51,243) | 9,740,412 |

| 3개월 초과 6개월 이내 | 1.11% | 6,055,855 | (67,163) | 5,988,692 |

| 6개월 초과 12개월 이내 | 6.88% | 1,969,299 | (135,572) | 1,833,727 |

| 1년 초과 | 54.43% | 694,413 | (377,969) | 316,444 |

| 합 계 | 18,511,222 | (631,947) | 17,879,275 | |

당분기와 전분기 중 매출채권및기타채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 매출채권 | 기타채권 | ||

|---|---|---|---|---|

|

당분기 |

전분기 |

당분기 |

전분기 |

|

|

기초 |

631,947 | 130,588 | - | 3,079 |

| 대손상각비(환입) | 46,844 | 204,869 | - | - |

| 제각 | (1,506) | - | - | - |

|

기말 |

677,285 | 335,457 | - | 3,079 |

2) 유동성 위험

경영진은 예상현금흐름에 기초하여 추정되는 현금 및 현금성자산과 차입금 한도 약정을 모니터링하고 있습니다. 회사의 유동성 위험 관련 정책은 주요 통화별 필요 현금흐름을 추정하여 이를 충족하기 위한 유동성 자산의 현황을 고려하고, 유동성 비율을 내부 및 외부 감독 기관 등의 요구사항을 충족하고 자금조달계획을 실행하기 위해관리합니다.

회사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사의 경영진은 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석ㆍ검토하여 금융자산과 금융부채의 만기구조를 대응시키고 있습니다. 당사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

다. 자본위험관리

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사의 경영진은 자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입 등을 통하여 최적의 자본구조를 유지하고 있습니다.

라. 파생상품거래 현황

당사는 분기보고서 제출기준일 현재 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

당사는 분기보고서 작성기준일 현재 회사의 일상적인 영업활동 이외에 회사의 재무상태에 영향을 미치는 비경상적인 중요계약은 존재하지 않습니다.

나. 연구개발 현황

당사 연구소는 글로벌 기업들의 요구사항 대응 및 기술 경쟁우위 선점을 위해 설립되었습니다. 당사의 글로벌 주거래 기업은 전자/전장분야 세계 최고 기업들인 바 세계 최고 수준의 성능과 품질, 신뢰성이 요구되며, 해외 선도 제조장비 기업과 경쟁하기 위해서는 확고한 기술적 경쟁우위가 필요한 바, 이를 위한 꾸준하고 체계적인 기술개발이 필요한 상황입니다.

당사는 4차산업혁명의 기술 가속화에 대한 선제적 방어를 하기위해 연구소를 강화하고 있습니다. SMT 제조공정 기술은 4차산업혁명 중 스마트 팩토리의 핵심활용분야로써, 타 산업에 비해 기술 변화 주기가 빠르고 기업간, 국가간 경쟁이 매우 심합니다. 특히, 반도체 제조공정과 같이 공정 자체의 기술보다는 제조장비 기술에 더 크게 좌우되어 후발 장비 제조기업이 진입하기 어렵고, 한번의 기술적인 퇴보는 기업에게 치명적인 결과를 가져올 뿐 아니라 다시 만회할 수 있는 기회를 가지기 어렵습니다. 그러므로, 당사는 빠른 기술 수명주기 대응과 기술적 퇴보 방지를 위하여 지속적인 기술개발이 필요하며, 신기술을 선점하여 선도기술 기업군으로의 진입을 도모하기 위해 연구개발에 집중하고 있습니다.

당사 연구소는 연구소 자체적으로 도면과 S/W 표준화, 기술자료 관련부서로의 이관 및 개발사양서 공유, 특허전략 수립 등을 통해 연구개발 역량을 강화하고 있습니다.

기업부설연구소는 다섯개팀으로 구성되어 있으며 팀별 역할은 아래와 같습니다.

|

|

기업부설연구소 |

| 구분 | 수행 업무 |

|---|---|

| 연구기획팀 | - 전략적인 요소기술/제품을 국책과제로 연계하여 연구개발 수행 - SMT 제조공정의 변화를 파악하고 그에 필요한 요소 기술 수집 - 특허 출원 및 등록 |

| S/W개발팀 | - 장비들의 PC제어 프로그램과 고객의 요구에 맞는 소프트웨어 등 개발 - 자동화 장비의 PC 제어 시스템 개발 - 고객사의 MES 시스템 및 장비간 연동 개발 |

| 전장설계팀 | - 안전규정에 맞는 회로구성과 제어로직 설계 - PLC 프로그래밍 작업 수행 |

| 기구개발팀 | - 제품에 대한 개발 타당성 분석 진행, 제품 개발 진행 여부 결정 - 고객 요구기능, 환경 영향, 품질 수준, 생산성 등 고려하여 설계 진행 - 기본 제조 공정도 작성 |

| 기구설계팀 | - 장비를 실물로 제작하기 위해 3D CAD로 구체화, 도면 관리 - 불량 최소화 및 작업효율 등 고려하여 설계 |

1) 주요 연구개발인력 현황

| 직위 | 성명 | 담당업무 | 주요경력 | 주요연구 실적 |

|---|---|---|---|---|

| 이사 | 안교진 | 기업부설 연구소 총괄 |

1996.03~2003.02 동양대학교 컴퓨터공학 학사 2008.09~2016.09 휴원 2017.02~2018.07 웰게이트 2018.07~현재 와이제이링크㈜ |

라우터 개발 |

| 팀장 | 강OO | MES | 1999.03~2002.02 경일대학교 컴퓨터공학 학사 2006.06~2009.06 ㈜자누리 2011.06~2020.10 ㈜넷맨 2020.10~현재 와이제이링크㈜ |

MES 연동 개발 |

| 팀장 | 정OO | 전장설계 | 2012.03~2014.02 계명대학교 전자공학 학사 2014.08~2017.01 일진 2017.09~현재 와이제이링크㈜ |

Y시리즈. NG Buffer 신규 프로그램 개발 |

| 매니저 | 성OO | 전장설계 | 2012.03~2014.02 한국폴리텍6 스마트전자 전문학사 2009.02~2011.06 ㈜영신사 2013.10~2015.04 세영정보통신 2016.12~현재 와이제이링크㈜ |

신규 Color Touch Panel 개발 |

| 전무 | 윤OO | 생산운영본부 | 1995.03~1997.02 경북대 전자공학 석사 2005.05~2009.06 임제디드소프트웨어연구센터 2010.08~2017.07 한국전기연구원 2017.08~현재 와이제이링크㈜ |

생산운영본부 총괄 |

| 팀장 | 배OO | CS설계 및 기술지원 |

1998.03~2003.02 대구과학대학 정보전자 전문학사 2021.11~2022.02 ㈜삼우농기 품질관리 2022.02~현재 와이제이링크㈜ |

CS설계 및 기술지원 팀장 |

2) 기업부설연구소 직위별 인원수

| 구분 | 본부장 | 임원 | 팀장 | 파트장 | 매니저 | 프로 | 총인원 |

| 인원수 | 1 | 2 | 1 | 3 | 1 | 11 | 19 |

다. 연구개발 실적

| 연구과제명 | 연구기관 | 연구결과 및 기대효과 | 연구개발단계 |

|---|---|---|---|

| Reel Tower 개발 |

주관: 와이제이링크 참여: 경북자동차 임베디드연구원 |

1. 공간효율성과 확장성이 높은 직교형(직육면체) 릴 캐리어 - 릴 적재면적은 원통형에 비해 직교형이 30% 넓고, 릴 수납공간에서도 폭이 입구부터 일정하여 공간의 낭비가 없습니다. 2. 릴 캐리어의 모듈화와 고객맞춤형 배열 공간적 유연성을 확보할 수 있고 원통형 SMD 타워대비 낭비공간을제거하여 공간의 효율성을 향상시킬 수 있습니다. 3. 자동화율 99% 달성을 위한 라인업 가로*세로 비율을 고객요구에 따라서 조정 가능하여 공간 유연성이 높기 때문에, 자동화를 위한 모듈화에 더 적합합니다. * 기대효과: 전체 SMT 생산성 향상이 한계를 보이고 있기 때문에 SMD 타워의 필요성과 중요성이 급증하고 있는 상황입니다. 이에 표면실장라인 중 물류처리공정이 가장 관심받는 분야로 관련시장의 급성장을 기대합니다. |

상용화 |

| Magazine Tower 개발 |

자체 | SMT 공정에서 사용하는 PCB 매거진 랙을 보관하고 관리하는 Magazine Tower로 여러 개의 매거진을 적재하여 보관하는 장비입니다. Magazine Tower는 PCB 생산 및 관리에 필수적인 장비로 관심 받고 있으며 보관과 운송을 효율적으로 처리하여 전자 제조공정의 생산성을 향상시키는 데 중요한 역할을 합니다. |

상용화 |

| AGV 연동 프로그램 개발 |

자체 | AGV 연동 프로그램은 자동화 공정상에 필요한 자재나 제품을 자동으로 약속된 장소로 이동시키는 프로그램입니다. AGV를 투입하게 되면 해당 매거진의 물류는 AGV가 담당하게 됩니다. 이 과정에서 AGV 연동 프로그램은 장비의 현재 상태에 따라 AGV에 업무를 할당하는 역할을 하게 됩니다. |

상용화 |

| Router (Platinum) 개발 |

자체 | SMT 라우터는 전자 제조 공정에서 PCB의 최종 단계인 제품의 크기와 모양을 조정하는 장비입니다. Platinum은 2개의 스핀들과 2개 테이블을 가지고 있고, 이 2개의 스핀들은 X축을 가지고 있어 좌우 테이블에서 독립적인 생산이 가능한 장비입니다. |

상용화 |

| Loader& Unloader 개발 |

자체 | 반도체 장비에서 Boat Loader, Boat Unloader는 반도체 공정에서 LEAD FRAME, BGA보드, BOAT 등을 자동으로 공급하고 적재하는 장비로 제품의 긁힘 및 걸림을 방지 등의 기능을 수행합니다. | 상용화 |

라. 연구개발비용

| (단위: 백만원) |

| 구 분 | 제17기 (2025년 1분기) |

제16기 (2024년) |

제15기 (2023년) |

|

|---|---|---|---|---|

| 비용 계상 | 제조원가 | - | 274 | 634 |

| 판관비 | 177 | 119 | 266 | |

|

합 계 (매출액 대비 비율) |

177 (2.53%) |

393 (1.79%) |

900 (1.85%) |

|

주1) 상기 연구개발비용은 별도재무제표 기준으로 작성하였습니다.

주2) 당사는 2025 회계연도부터 제조원가에 계상하던 경상연구개발비를 판관비로 변경하여 장부에 계상하고 있습니다.

7. 기타 참고사항

가. 상표 관리정책 및 고객관리 정책 등이 사업에 미치는 중요한 영향

당사는 분기보고서 제출기준일 현재 해당사항이 없습니다.

나. 특허권, 실용실안권, 의장권, 상표권 및 저작권 등 지적재산권 보유현황

1) 지식재산권 보유현황

| (단위: 건) |

| 지식재산권 | 합계 | 상태 | 출원국 | 비고 | |

| 등록 | 출원중 | 대한민국 | |||

| 특허권 | 9 | 9 | - | 9 | - |

| 상표권 | 3 | 3 | - | 3 | - |

| 디자인 | 3 | 3 | - | 3 | - |

2) 특허권 보유 현황

당사는 연구개발활동에 집중하여 제품과 관련된 다양한 특허를 등록하였으며, 지속적인 특허 출원을 하고 있습니다. 분기보고서 작성기준일 현재 당사가 출원 또는 등록한 지적재산권의 현황은 아래와 같습니다.

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 적용제품 | 종료예정일 | 출원국 |

| 1 | 특허 (등록) |

터닝 컨베이어장치 (제10-2388574호) |

와이제이링크㈜ | 2020-02-10 | 2022-04-15 | 컨베이어 | 2040-02-10 | 대한민국 |

| 2 | 특허 (등록) |

모듈화 조립이 가능한 PCB장치 및 그 조립방법 (제10-2388572호) |

와이제이링크㈜ | 2019-12-17 | 2022-04-15 | 이송장비 | 2039-12-17 | 대한민국 |

| 3 | 특허 (등록) |

피시비제조라인의 제조라인의 확장용 셔틀 컨베이어 (제10-2322141호) |

와이제이링크㈜ | 2020-03-09 | 2021-10-29 | 컨베이어 | 2040-03-09 | 대한민국 |

| 4 | 특허 (등록) |

SMT 공정용 자율주행형 매거진 공급 및 회수장치 (제10-2157071호) |

와이제이링크㈜ | 2018-11-29 | 2020-09-11 | AGV | 2038-11-29 | 대한민국 |

| 5 | 특허 (등록) |

레이저 라우터 비젼 시스템을 이용한 인쇄회로기판의 커팅방법 (제10-1974432호) |

와이제이링크㈜ | 2018-09-27 | 2019-04-25 | 라우터 | 2038-09-27 | 대한민국 |

| 6 | 특허 (등록) |

스텐실 보관장치 (제10-1739020호) |

와이제이링크㈜ | 2015-10-30 | 2017-05-17 | 이송장비 | 2035-10-30 | 대한민국 |

| 7 | 특허 (등록) |

기판 코팅 장치 및 그 제어 방법 (제10-1729029호) |

와이제이링크㈜ | 2015-07-21 | 2017-04-17 | 후공정 장비 | 2035-07-21 | 대한민국 |

| 8 | 특허 (등록) |

인쇄회로기판 낱장 분리 시스템 및 그 제어방법 (제10-1528260호) |

와이제이링크㈜ | 2014-03-06 | 2015-06-05 | 이송장비 | 2034-03-06 | 대한민국 |

| 9 | 특허 (등록) |

레이저마킹 장치 (제10-1425814호) |

와이제이링크㈜ | 2013-03-26 | 2014-07-28 | 레이저 마킹기 | 2033-03-26 | 대한민국 |

| 10 | 디자인 (등록) |

리니어 베어링 (제30-1043761호) |

와이제이링크㈜ | 2019-08-16 | 2020-01-29 | - | 2029-08-16 | 대한민국 |

| 11 | 디자인 (등록) |

표면실장 장비용 인쇄배선회로기판(PCB) 이송장치 (제30-1207028호) |

와이제이링크㈜ | 2022-07-13 | 2023-03-07 | 컨베이어 | 2032-07-13 | 대한민국 |

| 12 | 디자인 (등록) |

화면디자인이 표시된 표면실장장비 조작용 (제30-1235784호) |

와이제이링크㈜ | 2022-07-13 | 2023-10-18 | 이송장비 | 2032-07-13 | 대한민국 |

| 13 | 상표 (등록) |

YJ (제40-1651701호) |

와이제이링크㈜ | 2019-11-15 | 2020-10-13 | - | 2029-11-15 | 대한민국 |

| 14 | 상표 (등록) |

YJ LINK (제40-1689348호) |

와이제이링크㈜ | 2019-11-15 | 2021-02-02 | - | 2029-11-15 | 대한민국 |

| 15 | 상표 (등록) |

NOVLUX (4020220128491) |

와이제이링크㈜ | 2022-07-11 | 2023-03-13 | 레이저 마킹기 | 2032-07-11 | 대한민국 |

다. 사업영위에 중요한 영향을 미치는 법규 및 규제사항

당사는 분기보고서 제출기준일 현재 해당사항이 없습니다.

라. 사업영위와 관련하여 환경물질의 배출 또는 환경보호와 관련된 사항을 규제하는 정부규제의 준수 여부 및 환경개선설비에 대한 자본지출 계획

당사는 분기보고서 제출기준일 현재 해당사항이 없습니다.

마. 시장여건 및 영업의 개황

1) 산업의 특성

SMT Line은 자동차, 휴대폰, 반도체, 가전 등 전방산업의 빠른 신제품 출시로 교체 주기가 빠르다는 장점이 있어, SMT 장비 산업은 성장을 지속할 것으로 판단됩니다. 특히 당사는 모든 전기전자산업에 관련된 SMT 장비를 보유하고 있어 성장이 가속화될 것입니다. 실제로 스마트폰, 전자담배, 태양광 발전 등 각 산업이 발전할 때 당사도 성장했으며, 최근 몇 년 동안은 전기자동차 산업의 발전이 당사 성장에 일조하였습니다. 앞으로도 전방산업의 지속 성장에 따라 당사의 더욱 빠른 성장이 전망됩니다.

2) 성장성

당사는 창업 초기부터 안정적인 수익기반 확보를 위해 글로벌 시장을 공략하고 거래관계의 독립성 확보를 위해 신규거래처 확보에 중점적으로 노력했습니다. 위기 상황에서는 경영혁신의 기회로 활용하여, R&D를 강화하고 내부체계 개선 등을 추진해 왔습니다. 그 결과 세계적인 기업으로부터 기술력과 제품의 경쟁력을 인정받아, 소개영업을 통해 다수의 거래처를 확보했습니다.

신제품 개발 측면에서는 Smart Factory Solution 강화를 위해 Magazine Tower, Reel Tower, AGV를 출시했으며, SMT후공정장비 라인업을 확대하여 Router, IFCT 등을 출시하였습니다.

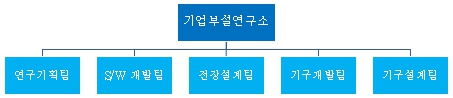

당사는 창업 이후 지속적으로 매출액을 성장시켜 왔습니다. 2011년과 2020년의 매출하락이 있었지만 이후 더욱 빠른 성장을 거듭해 왔습니다. 이는 전방산업인 전기전자산업이 지속적으로 성장하고 있기 때문에 SMT 장비 산업의 침체기 이후에는 더욱빠른 성장을 할 것이라는 확신으로 매출침체기 동안 경영혁신과 연구개발 등의 집중투자에 따른 성과입니다.

최근 사업년도인 2024년에는 코스닥 상장 및 생산 CAPA 확장을 위한 멕시코법인 공장 신축, 인도법인 설립 및 공장용지 매입, 우수인력의 충원, 임직원 임금 및 복지체계의 개선, 제품 라인업 확대, 연구개발 투자등을 해왔습니다.

|

|

매출액 추이 |

주) 상기 매출액 추이는 별도재무제표로 작성되었고, 기재 단위는 백만원 입니다.

(1) 향후 성장을 위한 사업계획

당사는 신규 개발장비에 대해 본격적인 마케팅 활동을 추진할 계획입니다. ①Smart Factory Solution 제품군 중 SMT 공정의 물류 자동화를 위한 Reel Tower, MagazineTower, AGV, ②SMT후공정 제품군 중 검사장비인 IFCT, ③SMT 공정내 육안 검사를 지원하는 RVS 등은 최근에 출시하였습니다.

택타임 10초의 PCB 이송장비 시리즈도 1차 개발 완료하였으며, 가격경쟁력 확보를 위해 추가 연구개발 진행 중입니다. 택타임 10초를 구현하게 된다면 20초 대의 SMT Line에 비해 2배의 생산을 할 수 있어, 공장 필요 면적이 50%로 줄어드는 효과가 있습니다. 가격경쟁력만 확보한다면 빠른 시장 확장이 가능할 것으로 전망됩니다.

또한 당사는 미주지역 매출을 확대할 목적으로 멕시코 법인을 생산법인으로 변경/운영할 계획입니다. 2024년 하반기 생산공장 착공 하였고, 2025년 하반기 가동을 목표로 하고 있습니다. 멕시코 생산법인 설립 후 기대효과와 진행 일정, 투자규모 등은 아래와 같습니다.

[ 멕시코 생산법인 설립 개요]

| 구분 | 내용 | 비고 |

| 지역 | - 과달라하라 | - |

| 투자목적 | - 글로벌 생산 거점 확보를 통한 매출 확대 | - |

| 투자규모 | - 공장 총규모: 약 2,500평 (생산공장, 물류센터) - SMT 장비 월 200대 생산 CAPA 확보 |

- |

| 총 투자금액 | - 약 15,000백만원 | - |

| 진행일정 | - 2024년 하반기 착공 - 2025년 상반기 준공 및 하반기 가동 |

- |

| 기대효과 | - 해당 지역의 고객사 추가 확대 - 글로벌 고객들의 납기 기간 단축 - 미주지역 고객들을 비롯한 글로벌 고객들의 마케팅 및 C/S 강화 |

- |

이와 별도로 인도법인도 생산법인으로 전환을 진행하고 있습니다. 인도 생산법인은 2027년 가동을 예정하고 있으며, 기대효과와 진행 일정, 투자 규모 등은 아래와 같습니다.

[인도 생산법인 설립 개요]

| 구분 | 내용 | 비고 |

| 지역 | - 뱅갈루루 호스코테 산업단지 내 (인도의 실리콘밸리) | - |

| 투자목적 | - 글로벌 생산 거점 확보를 통한 매출 확대 | - |

| 투자규모 | - 부지면적: 196,020 Sq ft (약 5,508평) - 공장 총규모: 약 3,600평 (생산공장, 물류센터) - SMT 장비 월 300대 생산 CAPA 확보 |

- |

| 총 투자금액 | - 약 12,000백만원 | - |

| 진행일정 | - 2026년 착공 예정 - 2027년 준공 및 가동 예정 |

- |

| 기대효과 | - 해당 지역의 고객사 추가 확대 - 글로벌 고객들의 납기 기간 단축 - 인도지역 및 해당 권역 고객들을 비롯한 글로벌 고객들의 마케팅 및 C/S 강화 |

- |

(2) 사업의 확장 가능성

글로벌 제조환경이 스마트팩토리로 전환됨에 따라 전기전자산업 기기 제조의 핵심인SMT Line 또한 빠르게 스마트化 되고 있습니다. 동사는 산업 내에서 유일하게 SMT 공정 Line의 완전 스마트化를 위한 SMT Platform 구현이 가능한 역량을 보유하고 있다고 판단됩니다.

당사의 글로벌 고객들은 SMT Line을 구성하기 위해 많은 어려움이 있는데 대표적으로는 ①최적의 SMT Line을 자체적으로 설계해야 하고 ②SMT Line 장비 구매를 최소 6번 이상 나누어 진행해야 합니다. Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI 등 5대의 장비는 각각 다른 제조사로부터 공급받아야 하고 나머지 스마트공정장비도 공급할 회사를 별도로 찾아야 하기 때문입니다. ③장비 구매 후 M2M, Industry4.0 구현 및 라인 테스트를 위해 약 6개월의 시간을 확보해야 합니다. ④SMT Line 가동 후 문제 발생시 다수의 장비 공급사 및 시스템 구축사와 함께 해결해야 합니다.

당사는 ①SMT Line에 투입되는 장비 중 Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI를 제외한 모든 장비를 동사에서 개발, 제조, 판매하고 있고 ②Industy4.0 구현을 위한 Hermes Standard, iLnb을 구현할 수 있는 기술력을 보유하고 있습니다. 또한 ③Digital Twin 기반의 Smart Conveyor System 개발로 실시간 상태 모니터링(장비 상태, 생산 현황 등), 실시간 유지보수(예방보전, 에러 알람 및 원격 A/S), 실시간 공정 변경(자동 폭 조절, 모델 별 속도 제어, 복합라인 동시 생산), 실시간 추적 관리(특정 슬롯 보드 추적, 특정 부품 추적 등), 양방향 데이터 통신(서버⇔장비, 장비⇔장비), 보안 관리(LOG 파일 생성, 접근 권한 설정) 등이 가능합니다. ④당사의 제품군 중 PCB추적장비, SMT후공정장비, Smart Factory까지 투입하여 SMT Line의 완전 자동화를 추진한다면 SMT Line 중 대부분이 당사의 장비로 구성됩니다.

3) 경기변동의 특성

당사는 PCB Assembly 제조사의 SMT Line을 스마트화 하는 장비를 제작하는 회사로서 전기전자 산업과 관련된 전방산업의 발전과 성장에 직접적으로 영향을 받습니다. 전기자동차 시장과 IoT(소형가전), 스마트폰 등 전기전자 산업은 지속적으로 성장하고 있습니다. 다만 각각의 전방 산업의 경우를 보면, 통신시장은 3~5년 주기로 변화하고 있고, 자동차 시장은 1~2년 주기로 신제품과 새로운 모델이 출시되고 있습니다, 스마트폰 등의 전기전자제품은 6개월 주기로 신제품을 출시하며 시장의 Needs에 대응하고 있습니다.

당사의 전방산업이 다양하고, 당사는 PCB Assembly 업체들이 새롭게 투자하는 SMT Line에 필요한 모든 장비를 공급할 수 있는 관계로, 전방산업의 성장에 따른 긍정적인 효과를 기대할 수 있습니다. 그러나 당사와 같은 장비업체는 주요 고객사의 투자계획 또는 공장/설비 증설 계획에 따라 영업실적이 크게 영향을 받는 구조인 바, 대내외적 변수 등 불확실성으로 인하여 전방산업에 대한 전망이 악화될 경우 당사의 매출 변동성도 확대될 수 있습니다.

4) 계절적 요인

당사의 SMT 시장은 계절적인 요인들은 거의 없으며, 기술의 변화와 같은 요인에 영향을 더 받습니다. 즉, 전기전자 산업과 같은 전방산업의 변화와 신제품이 얼마나 빨리 출시되는지에 영향을 받습니다.

전기전자 산업은 계속적으로 성장하고 신제품 출시 및 경쟁은 점점 치열해지고 있으며, 이에 따라 앞으로 전방산업 기업들이 더욱 빠른 의사결정을 해야 하는 상황인 바,투자결정 시기에 대한 영향도 점차 줄어들 것으로 전망됩니다.

5) 국내외 시장여건(시장의 안정성, 경쟁상황)

(1) 시장의 안정성

SMT 기술은 전자제품 제조 분야에서 널리 사용되고 있으며, 이 시장은 다양한 특성을 가지고 있습니다. SMT 시장은 계속해서 변화하고 발전하며, 새로운 기술 및 요구사항에 대응하면서 산업과 소비자에게 다양한 혜택을 제공하고 있습니다.

SMT Line 장비 시장 특성은 아래와 같습니다.

[SMT Line 장비 시장 특성]

| 특 성 | 내 용 |

| 고밀도 및 고성능 요구 | SMT는 작고 밀도가 높은 전자 제품을 제조하는 데 필수적인 기술입니다. 소형화된 전자 제품의 급격한 증가로 인해 고밀도 및 고성능이 요구되며, SMT는 이러한 요구를 충족시키는 데 중요한 역할을 합니다. |

| 자동화 및 생산성 향상 |

SMT는 자동화 프로세스에 기반하고 있어 대량 생산에 적합합니다. 자동화된 SMT 라인은 생산성을 향상시키고 인건비를 절감할 수 있습니다. |

| 다양한 산업 적용 | SMT 기술은 전자제품뿐만 아니라 자동차, 의료기기, 통신기기, 산업용 장비 등 다양한 산업에 적용됩니다. 이는 SMT 시장이 다양한 수요 부문을 대상으로 하고 있음을 나타냅니다. |

| 빠른 기술 진보 | SMT 기술은 계속해서 발전하고 있습니다. 더 나은 소자 통합, 더 높은 속도 및 정밀도, 환경 친화적인 프로세스 등의 측면에서 지속적인 기술 혁신이 이뤄지고 있습니다. |

| 글로벌 제조 및 공급망 |

SMT 시장은 글로벌 제조 및 공급망과 밀접하게 연결되어 있습니다. 다양한 국가 및 지역에서 수요와 공급이 이뤄지고 있으며, 국제적인 경쟁이 치열하게 벌어지고 있습니다. |

| 재료 및 환경 규제 |

SMT 제조업체는 관련된 환경규제 및 안전규정을 준수해야 합니다. RoHS(유해물질 제한) 등의 규제를 준수하면서 안전하고 친환경적인 제조 프로세스를 유지하는 것이 중요합니다. |

| 고가 제품 및 서비스 | SMT 시장에서는 고가의 고급 장비 및 서비스에 대한 수요도 증가하고 있습니다. 특히 고급 전자 제품의 제조에 필요한 고급 SMT 기술 및 장비에 대한 수요가 높습니다. |

(2) 주요 목표시장

SMT Line 장비는 전방산업인 전기전자 산업의 성장에 직접적인 영향을 받습니다. 전자분야의 신제품 개발 속도가 빨라지면서 설비투자에 대한 위험을 줄일 목적으로 생산을 위탁 받아 전문적으로 제조 및 서비스를 전담하는 EMS 기업들이 성장하고 있으며, 이 중 PCB Assembly를 제조하는 기업들이 당사의 직접적인 고객사입니다. 당사는 Flextronics, Continental, Vitesco, Harman, JABIL, Visteon, Hella, Panasonic 등 세계적인 기업과 지속적인 거래를 하고 있으며, 글로벌 Top 수준의 대부분의 기업에 당사 장비를 공급한 실적을 보유하고 있습니다.

글로벌 EMS 성장은 기술 발전 및 가처분 소득 증가, 인구 증가 등으로 인한 전자 장치 수요 증가에 의해 주도될 것으로 전망합니다. 전자 장치 수의 증가는 필연적으로 반도체, 인쇄 회로 기판 및 기타 부품 등의 수요 증가를 야기하며 이는 EMS 수요를 증대시킬 것입니다.

북미 지역의 EMS 시장은 반도체 및 전자 부품 제조업체가 집중되어 있고 센서, 태양광 장치, 자동차 및 항공우주 산업 및 인공 지능과 같은 산업의 성장을 주도하는 혁신적인 솔루션을 개발하고 있어 빠른 성장이 예상됩니다. 미국은 기후변화 대응(2030년까지 온실가스 40% 감축: 전기차 구매 시 세액 공제), 자국보호정책(배터리, 전기차 등이 자국에서 생산되어야 세액 공제) 등으로 자국 내 생산 확대에 따른 장비 수요의 증가가 예상됩니다.

아시아 태평양 지역은 인도 및 중국과 같은 신흥 경제국의 가전 제품, 스마트폰, 태블릿 등에 대한 수요가 증가되고 있으며, 글로벌 제조사의 진출에 따른 자동화 기술의 수요가 증대되고 있습니다. 또한 끊임없이 발전하는 무선 통신 표준과 5G 네트워크에 대한 수요 증가로 인해 통신 부문에 있어 SMT에 대한 수요가 증가하고 있습니다.중국, 일본, 한국, 인도, 대만 등은 반도체 제조 시설로 인해 SMT 장비에 대한 수요를 주도할 것으로 예상됩니다. 중국과 일본은 주요 제조 국가 중 하나로, 전자 및 가전제품, 반도체, 자동차 산업분야의 제조업체들 사이에서 자동화에 대한 수요를 촉진하고 있습니다. 중국은 신에너지자동차 산업 발전계획을 통한 전기차 산업 육성을 추진 중이며 탄탄한 자국수요를 기반으로 상하이 자동차, 비야디 등 자국 기업을 육성하여 글로벌 시장을 공략하고 있습니다. 중국 전기차 산업 성장세에 따라 전장부품 수요 증가가 예상되며, 이에 따른 SMT 장비 수요 또한 지속 성장할 전망입니다. 일본은 인구 고령화의 증가로 인해 수년 동안 자동화 수요가 증가해왔으며, 이로 인해 인력을 대체할 첨단 기술에 대한 수요가 지속적으로 발생하고 있습니다. 한국의 자동화 시장은 정부가 정보통신기술(ICT) 및 디지털 연결과 관련된 기술 발전을 강조하면서 크게 성장했습니다. 정부가 산업 자동화, 로봇, AI 등 기술 전문 기업을 늘리겠다는 방침을 세우면서 관련주 시장은 더욱 탄력을 받을 것으로 예상됩니다. 인도는 중국을 대체하는 新세계공장으로 부상하고 있으며, 글로벌 완성차 업체들은 인도 생산기지를 지속적으로 확대할 전망입니다.

유럽 지역은 글로벌 반도체 업체의 유럽 설비투자와 EU의 탈탄소 정책으로 유럽 내 반도체 및 전기차 관련 신규 장비수요가 증가될 전망입니다. 유럽연합은 2035년까지유럽연합 내에서 내연기관 차량이 생산·판매될 수 없는 법안을 수립한 바, 전기차, 수소차 등 친환경 자동차 관련 제조설비 투자 확대가 예상됩니다. 또한 인텔 등 글로벌 반도체 업체의 유럽 반도체 생태계 구성안에 따라 유럽 내 반도체 생산설비가 증가할 전망입니다. 한편, 유럽은 기업의 ESG공시를 의무화하는 등 ESG에선도적인 모습을 보이는 바, 협력업체의 ESG 기준 충족이 요구되는 상황입니다. 이에 따라 당사는 ESG에 대한 준비를 경쟁사 보다 빠르게 해오고 있습니다.

(3) 경쟁상황

당사는 글로벌 유일의 SMT 공정 Line의 완전자동화를 위한 SMT Platform 구현이 가능한 기업입니다. PCB이송장비, PCB추적장비, SMT후공정장비, Smart Factory Solution까지 다양한 제품군을 보유하고 있습니다.

PCB이송장비 부문의 경쟁사는 당사와 같이 세계시장 전역에 장비를 공급 가능한 기업이 독일의 ASYS, 싱가폴의 Nutek 등 2개사이고, 나머지 대부분의 기업은 중소규모 로컬 기업입니다.

PCB추적장비, SMT후공정장비 부문의 경쟁사는 대부분 중소규모 로컬 기업입니다.Smart Factory Solution 부문 있어서는 독일의 ASYS와 싱가폴의 Nutek은 아직까지PLC 기반의 장비 위주로 개발하고 있어 PC 기반 제품을 개발한 당사가 경쟁우위에 있는 것으로 판단하고 있으며, Magazine Tower, Reel Tower 및 이와 연동되는 AGV부문에 있어서는 당사가 세계시장을 선도하고 있습니다. 근래에 개발한 Magazine Tower, Reel Tower의 경우 관련 경쟁업체는 스웨덴의 MYCRONIC사와 영국의 Stickland Electronics사가 있으며, 일본의 JUKI와 YAMAHA사가 있습니다. 당사는 경쟁사들에 비해 가격 대응력과 글로벌 생산 전개력 등에 있어 강점을 갖고 있습니다.

산업 내 경쟁자의 경쟁정도는 공급업체 수와 제품 출시 수 등을 기준으로 산업 내 경쟁 상황을 분석했습니다. 공급업체 수를 기준으로 경쟁 강도는 중간 수준입니다. SMT Line 장비 시장에서의 공급업체는 당사와 직접적으로 경쟁하는 기업은 세계시장 전역에 장비 공급이 가능한 ASYS, Nutek이 있고 로컬 중심의 공급업체인 중소규모 업체들이 있습니다. 당사의 고객사는 글로벌 권역별로 제조공장이 있어, 가능한 글로벌 공급망을 갖춘 기업을 우선하지만 공급가격이 주된 의사결정 기준일 경우에는 중소규모 업체를 선택하는 경우도 다소 있습니다. 제품 출시 수를 기준으로 경쟁 강도는 중하 수준입니다. 당사는 PCB이송장비, PCB추적장비, PCB후공정장비, Smart Factory Solution 등 SMT Line의 완전한 스마트化를 위한 대부분의 장비, 시스템을 출시했습니다. 당사 수준의 제품 및 서비스가 가능한 기업은 부재합니다.

(4) 경쟁상의 강점

당사는 한국 본사와 베트남 생산법인을 통해 제품을 보다 빠르게 생산 가능하고, 2025년 하반기에는 멕시코 생산법인까지 가동을 계획하고 있어 글로벌 생산과 납기를 고객이 원하는 일정을 철저히 준수 가능한 강점이 있습니다. 또한 한국과 베트남, 멕시코 생산법인 외 중국과 일본, 유럽법인을 통해서 대륙별 마케팅과 C/S도 고객 밀착형으로 대응이 가능합니다. 현재 당사 제품의 품질 수준은 ASYS 및 Nutek과 동등한 수준을 보이고 있고, 납기는 6주~10주 수준으로 경쟁사보다 매우 빠른 편이며, 이는 당사가 글로벌 대응력을 꾸준히 갖춰온 결과입니다. 또한 당사는 PC 기반 제어 제품을 런칭하고 매거진타워, 릴타워, AGV 등의 Smart Factory Solution을 개발하는 등 경쟁사와 차별화된 역량을 보유하고 있습니다.

| [당사 및 경쟁사 주요 역량 비교] |

| 구분 | 로컬 경쟁사 | ASYS 및 Nutek | 당사 |

|---|---|---|---|

| S/W 역량 | PLC 기반 장비 제어 | PLC 기반 장비 제어 | PC 기반 제어 제품 런칭 및 Smart Factory Solution 보유 |

| 영업 기반 | 로컬 고객 대상 | 글로벌 고객사 | 글로벌 고객사 |

| 사이클타임 | 15초 전후 | 12초 | 10초 |

| 고객 대응 | 로컬 고객 대상 | 고객 맞춤형 대응력 상대적으로 낮음 |

글로벌 CS 역량 구축 |

주) 로컬 경쟁사는 국내 및 해외의 현지 고객을 대상으로 장비를 납품하는 현지의 업체를 총칭하며, 중국의 Hayawin, 국내의 ㈜은일 등 수많은 업체들이 존재합니다.

출처 : 당사 제시

아울러 SMT Line 장비 시장의 중요한 활동 중 하나는 연구개발입니다. 연구개발을 통해 충분한 정확성과 신뢰성을 갖춘 효율적인 프로세스와 수요처별 최적 제품을 개발할 수 있습니다. 통신, 자동차, ICT 등 다양한 산업 분야에서 적용할 수 있는 SMT Line 장비를 개발하려면 오랜 경험을 가진 연구개발 부서가 필요합니다. 많은 SMT Line 장비 개발업체들이 시장의 변화 속도를 따라잡기 위해 연구개발 노력을 해오고 있습니다. 당사는 SMT Line에 대한 오랜 경험을 바탕으로 기구설계, 전장설계 등의 노하우를 축적해왔고 업체 최고 수준의 SMT Line의 스마트化를 위한 제어시스템 및소프트웨어를 개발해 왔으며, SMEMA, Hermes Standard, iLNB 등 표준 프로토콜을 적용할 수 있고 Industry 4.0을 위한 다양한 제품군 및 Solution을 보유하고 있어, 당사와 유사 수준의 신규 진입자의 출현 가능성은 낮습니다. 연구개발 역량 관련 자세한 내용은 「 II. 사업의 내용 - 6. 주요계약 및 연구개발활동 - 나. 연구개발활동」 을 참고하시기 바랍니다.

바. 신규사업

1) SMT Full Line 신사업 추진

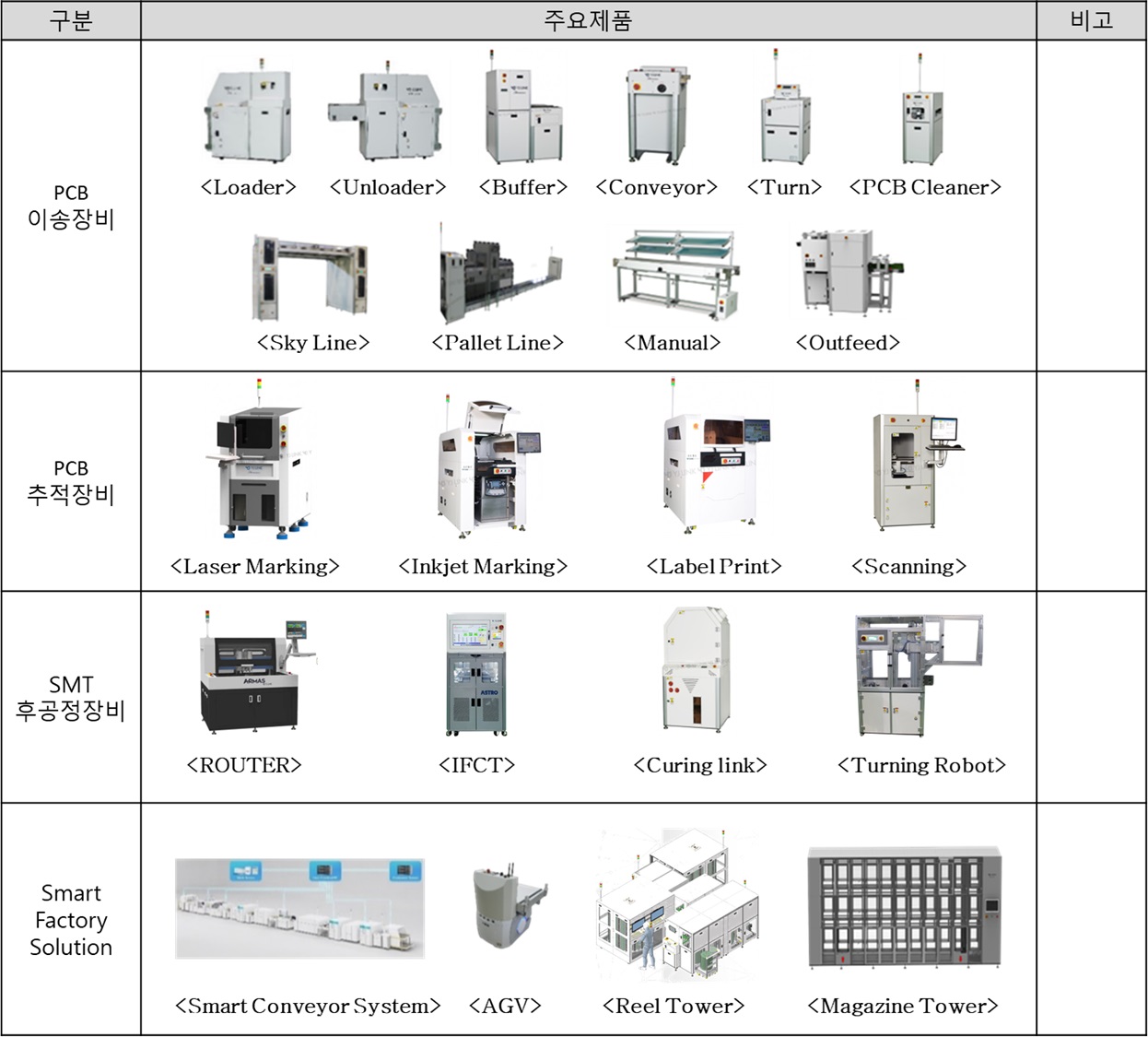

글로벌 제조환경이 스마트팩토리로 전환됨에 따라 전기전자산업 기기 제조의 핵심인SMT Line 또한 빠르게 스마트化 되고 있습니다. 스마트化란 제조라인의 자동화뿐만아니라, 원격제어, 생산현황 관리, 제조과정 추적관리 등 기업 내부시스템과 통신 등 Digital Twin 환경의 구축까지 의미합니다.

이런 면에서 당사는 SMT 공정 Line의 완전 스마트化를 위한 SMT Platform 구현이 가능한 기업입니다. 그 이유로 당사는 ①SMT Line에 투입되는 장비 중 Screen Printer, SPI, Chip Mounter, Reflow Oven, AOI를 제외한 모든 장비를 당사에서 개발, 제조, 판매하고 있고 ②Industy4.0 구현을 위한 Hermes Standard, iLnb을 구현할 수 있는 기술력을 보유하고 있습니다. 또한 ③Digital Twin 기반의 Smart Conveyor System 개발로 실시간 상태 모니터링(장비 상태, 생산 현황 등), 실시간 유지보수(예방 보전, 에러 알람 및 원격 A/S), 실시간 공정 변경(자동 폭 조절, 모델 별 속도 제어, 복합라인 동시 생산), 실시간 추적 관리(특정 슬롯 보드 추적, 특정 부품 추적 등), 양방향 데이터 통신(서버⇔장비, 장비⇔장비), 보안 관리(LOG 파일 생성, 접근 권한 설정) 등이 가능합니다. ④당사의 제품군 중 PCB추적장비, SMT후공정장비, Smart Factory Solution까지 투입하여 SMT Line의 완전 자동화를 추진한다면 SMT Line 중 대부분이 당사의 장비로 구성됩니다.

|

|

SMT Full Line 구성 예시 |

[SMT Full Line 사업 기대효과]

| 구 분 | 내 용 |

| 매출 안정성 개선 | - 중장기적으로 EMS 사업 진출을 통한 안정적 매출액 확보 (매출액 변동성 개선) |

| 제품 경쟁력 강화 | - 자사 생산라인을 활용한 신제품 개발, C/S 역량 증대, 제품 성능 개선 등 추진 |

| 시스템 경쟁력 강화 |

- SMT 제조 Line의 Digital Transformation 실현을 통한 최적의 Line 구축 (고객의 생산성, 품질, 납기 개선) |

| 고객만족도 극대화 |

- 고객의 신상품 가동(제작~양산까지의 Process를 확립)을 위한 SMT Full Line 단위 판매 |

2) 반도체 장비 기술력을 통한 시장 확대

당사는 SMT(표면실장기술) 장비와 라인을 제조하는 능력을 바탕으로 반도체 패키징공정에 들어가는 주요 장비들을 제조하며 반도체 분야로 사업영역을 확대, 매출도 다변화 시키고 있습니다.

당사의 반도체 장비용 Boat Loader, Boat Unloader는 반도체 공정에서 Lead Frame, BGA 보드, BOAT 등을 자동으로 공급하고 적재하는 장비로 제품의 긁힘 및 걸림 방지 등의 기능을 수행합니다. 또한 보트를 적재하는 수량 및 적재 방법 관리, 각 부위별 컨베이어의 자동 폭조절, 매거진 리프트 관리, 에러 발생 시 에러 위치 표시, 조치방법 안내 및 로그 관리 등의 기능을 제공합니다.

반도체 패키징 공정은 반도체 칩을 보호하고, 전기적으로 연결하며, 열 관리를 포함한 다양한 기능을 수행하도록 최종 제품 형태로 만드는 과정입니다. 이 공정은 반도체 칩의 성능과 신뢰성을 크게 좌우하며, 반도체 제조에서 매우 중요한 역할을 합니다. 주요 패키징 기술은 ①BGA(Ball Grid Array): 칩 하단에 볼 형태의 접점을 배열하여 높은 연결 밀도를 제공하는 기술이고, ②CSP(Quad Scale Package): 칩 크기에 거의 근접한 소형 패키지로, 공간 절약과 성능 향상을 도모하는 기술입니다. ③QFP(Quad Flat Package): 칩의 네 면에 리드를 배치하여 표면실장기술(SMT)에 적합한 형태로 만드는 기술입니다. ④3D IC 패키징: 여러 개의 칩을 적층하여 공간 절약과 성능 향상을 도모하는 기술입니다.

반도체 패키징 공정은 반도체 장치의 성능과 열 관리, 기계적 보호, 신뢰성 및 전기적연결에 큰 영향을 미치므로 매우 중요한 공정입니다.

당사는 최근 반도체 패키징 분야 글로벌 Top 기업인 A사로 부터 주요 장비들에 대해수주를 하고 제품을 생산하고 있습니다.

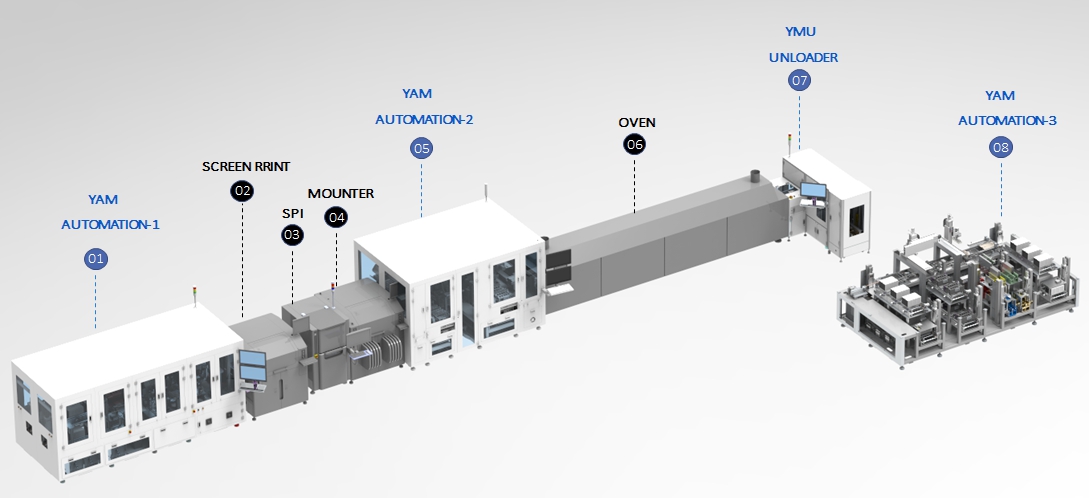

A사에 공급하는 당사의 제품들은 아래와 같이 다양한 기능을 보유하고 있습니다.

| 장비명 | 주요기능 | 비고 |

| Automation-1 | - DBC에 코드번호 등의 기본정보에 대해 마킹을 하고, 마킹을 통한 추적관리 |

- |

| Automation-2 | - 리드 프레임에 코드번호 등의 기본정보에 대해 마킹을 하고, 마킹을 통한 추적관리 |

- |

| Unloader | - 결합된 DBC와 리드 프레임을 매거진에 적재 | - |

| Automation-3 | - 하부 트레이와 제품, 상부 커버 분리 | - |

|

|

반도체 패키징 공정-A사 |

A사 Line의 당사 공급장비는 ①AUTOMATION-1, ②AUTOMATION-2, ③UNLOADER, ④AUTOMATION-3 등입니다. 당사 장비가 아닌 것은 SCREEN PRINT, SPI, MOUNTER, OVEN으로 4대입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 원) |

| 과 목 | 제17기 (2025년 3월말) |

제16기 (2024년 12월말) |

제15기 (2023년 12월말) |

|---|---|---|---|

| [유동자산] | 50,772,357,059 | 60,953,019,295 | 34,975,274,027 |

| 현금및현금성자산 | 22,663,693,253 | 29,895,318,264 | 6,055,983,742 |

| 단기금융상품 | - | - | 474,057,760 |

| 매출채권및기타채권 | 14,002,134,796 | 17,560,689,587 | 16,667,462,927 |

| 재고자산 | 9,794,346,462 | 9,200,706,455 | 9,787,306,904 |

| 당기법인세자산 | 379,852,121 | 469,277,448 | 475,954,793 |

| 기타유동자산 | 3,932,330,427 | 3,827,027,541 | 1,514,507,901 |

| [비유동자산] | 63,025,615,816 | 54,773,196,553 | 38,331,819,913 |

| 장기금융상품 | 998,344,201 | 953,974,945 | 948,871,651 |

| 장기매출채권및기타채권 | 343,026,360 | 341,099,780 | 576,123,756 |

| 유형자산 | 56,569,136,663 | 48,300,484,614 | 32,965,699,218 |

| 투자부동산 | 2,633,941,921 | 2,459,682,804 | 2,257,354,698 |

| 무형자산 | 1,446,914,729 | 1,328,781,123 | 1,116,467,407 |

| 이연법인세자산 | 1,034,251,942 | 1,225,481,289 | 467,303,183 |

| 기타비유동자산 | - | 163,691,998 | - |

| 자산총계 | 113,797,972,875 | 115,726,215,848 | 73,307,093,940 |

| [유동부채] | 19,635,744,262 | 19,229,000,845 | 17,899,887,806 |

| [비유동부채] | 17,805,112,663 | 18,315,913,575 | 14,123,112,646 |

| 부채총계 | 37,440,856,925 | 37,544,914,420 | 32,023,000,452 |

| [자본금] | 7,150,786,500 | 7,150,786,500 | 656,180,000 |

| [주식발행초과금] | 37,573,477,736 | 37,573,477,736 | 8,599,280,150 |

| [기타자본] | 126,697,647 | 126,697,647 | (38,587,457) |

| [기타포괄손익누계액] | 878,455,789 | 911,679,984 | 42,945,305 |

| [이익잉여금] | 30,627,698,278 | 32,418,659,561 | 32,024,275,490 |

| 자본총계 | 76,357,115,950 | 78,181,301,428 | 41,284,093,488 |

| 2025년 1월 1일~ 2025년 3월 31일 |

2024년 1월 1일 ~ 2024년 12월 31일 |

2023년 1월 1일 ~ 2023년 12월 31일 |

|

| 매출액 | 7,558,987,992 | 48,533,636,570 | 48,551,207,007 |

| 영업이익(영업손실) | (1,280,798,919) | (1,266,842,685) | 9,159,287,098 |

| 법인세비용차감전순이익(손실) | (1,427,509,348) | (346,320,798) | 8,188,773,415 |

| 당기순이익(당기순손실) | (1,790,961,283) | 394,384,071 | 7,054,253,615 |

| 주당순이익(주당순손실) | (126) | 34 | 696 |

나. 요약별도재무정보

| (단위 : 원) |

| 과 목 | 제17기 (2025년 3월말) |

제16기 (2024년 12월말) |

제15기 (2023년 12월말) |

|---|---|---|---|

| [유동자산] | 32,658,179,726 | 37,824,034,085 | 25,915,757,030 |

| 현금및현금성자산 | 15,686,348,012 | 17,329,620,566 | 4,540,565,361 |

| 매출채권및기타채권 | 13,170,104,284 | 17,787,399,117 | 15,917,642,906 |

| 재고자산 | 3,469,341,825 | 2,492,042,693 | 4,924,961,242 |

| 당기법인세자산 | 21,267,190 | 127,293,394 | 386,084,977 |

| 기타유동자산 | 311,118,415 | 87,678,315 | 146,502,544 |

| [비유동자산] | 59,564,107,718 | 55,741,641,337 | 30,867,718,639 |

| 장기금융상품 | 955,270,530 | 912,115,895 | 832,320,025 |

| 장기매출채권및기타채권 | 10,099,108,973 | 9,545,452,406 | 4,770,231,623 |

| 종속기업투자 | 17,701,982,524 | 14,762,782,524 | 4,550,964,624 |

| 유형자산 | 28,460,578,334 | 28,271,014,375 | 15,843,537,938 |

| 투자부동산 | 584,906,421 | 407,761,502 | 3,701,478,616 |

| 무형자산 | 1,218,298,250 | 1,091,824,347 | 1,112,207,438 |

| 이연법인세자산 | 543,962,686 | 750,690,288 | 56,978,375 |

| 자산총계 | 92,222,287,444 | 93,565,675,422 | 56,783,475,669 |

| [유동부채] | 11,934,109,262 | 11,206,145,122 | 12,885,295,578 |

| [비유동부채] | 11,550,656,995 | 12,099,188,965 | 10,960,941,279 |

| 부채총계 | 23,484,766,257 | 23,305,334,087 | 23,846,236,857 |

| [자본금] | 7,150,786,500 | 7,150,786,500 | 656,180,000 |

| [주식발행초과금] | 37,573,477,736 | 37,573,477,736 | 8,599,280,150 |

| [기타자본] | 165,285,104 | 165,285,104 | - |

| [이익잉여금] | 23,847,971,847 | 25,370,791,995 | 23,681,778,662 |

| 자본총계 | 68,737,521,187 | 70,260,341,335 | 32,937,238,812 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 과 목 | 2025년 1월 1일 ~ 2025년 3월 31일 |

2024년 1월 1일 ~ 2024년 12월 31일 |

2023년 1월 1일 ~ 2023년 12월 31일 |

| 매출액 | 6,997,160,996 | 46,409,510,382 | 48,640,528,193 |

| 영업이익(영업손실) | (1,501,194,383) | (1,499,936,894) | 5,349,347,224 |

| 법인세비용차감전순이익 | (1,319,136,780) | 986,996,409 | 4,713,291,701 |

| 당기순이익(당기순손실) | (1,522,820,148) | 1,689,013,333 | 4,218,930,760 |

| 주당순이익(주당순손실) | (107) | 144 | 416 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 17 기 1분기말 2025.03.31 현재 |

|

제 16 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 1분기말 |

제 16 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

50,772,357,059 |

60,953,019,295 |

|

현금및현금성자산 (주4,21) |

22,663,693,253 |

29,895,318,264 |

|

매출채권 및 기타유동채권 |

14,002,134,796 |

17,560,689,587 |

|

기타유동자산 |

3,932,330,427 |

3,827,027,541 |

|

당기법인세자산 |

379,852,121 |

469,277,448 |

|

유동재고자산 (주5) |

9,794,346,462 |

9,200,706,455 |

|

비유동자산 |

63,025,615,816 |

54,773,196,553 |

|

장기금융상품 (주4) |

998,344,201 |

953,974,945 |

|

유형자산 (주6) |

56,569,136,663 |

48,300,484,614 |

|

투자부동산 (주7) |

2,633,941,921 |

2,459,682,804 |

|

영업권 이외의 무형자산 (주8) |

1,446,914,729 |

1,328,781,123 |

|

장기매출채권 및 기타비유동채권 (주4,21) |

343,026,360 |

341,099,780 |

|

기타비유동자산 |

0 |

163,691,998 |

|

이연법인세자산 |

1,034,251,942 |

1,225,481,289 |

|

자산총계 |

113,797,972,875 |

115,726,215,848 |

|

부채 |

||

|

유동부채 |

19,635,744,262 |

19,229,000,845 |

|

매입채무 및 기타유동채무 (주4,21) |

5,612,487,411 |

4,949,774,373 |

|

기타 유동부채 |

1,430,349,535 |

1,985,541,068 |

|

단기차입금 (주4,9,20) |

9,414,821,776 |

6,554,543,338 |

|

기타유동금융부채 (주4,9,20) |

2,400,582,040 |

5,044,213,280 |

|

유동성리스부채 |

452,337,401 |

442,080,494 |

|

유동판매보증충당부채 |

191,473,738 |

154,229,160 |

|

당기법인세부채 |

133,692,361 |

98,619,132 |

|

비유동부채 |

17,805,112,663 |

18,315,913,575 |

|

장기매입채무 및 기타비유동채무 |

334,460,345 |

292,563,265 |

|

장기차입금(사채 포함) (주4,9,20) |

16,198,140,176 |

16,714,791,242 |

|

비유동 리스부채 |

1,207,567,207 |

1,247,917,643 |

|

기타장기종업원급여 |

64,944,935 |

60,641,425 |

|

부채총계 |

37,440,856,925 |

37,544,914,420 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

76,357,115,950 |

78,181,301,428 |

|

자본금 (주11) |

7,150,786,500 |

7,150,786,500 |

|

주식발행초과금 (주11) |

37,573,477,736 |

37,573,477,736 |

|

기타자본구성요소 |

126,697,647 |

126,697,647 |

|

기타포괄손익누계액 |

878,455,789 |

911,679,984 |

|

이익잉여금(결손금) |

30,627,698,278 |

32,418,659,561 |

|

비지배지분 |

0 |

0 |

|

자본총계 |

76,357,115,950 |

78,181,301,428 |

|

자본과부채총계 |

113,797,972,875 |

115,726,215,848 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 17 기 1분기 |

제 16 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) (주12,21) |

7,558,987,992 |

7,558,987,992 |

10,187,428,991 |

10,187,428,991 |

|

매출원가 (주14,21) |

4,968,172,143 |

4,968,172,143 |

6,445,839,329 |

6,445,839,329 |

|

매출총이익 |

2,590,815,849 |

2,590,815,849 |

3,741,589,662 |

3,741,589,662 |

|

판매비와관리비 (주13,14,21) |

3,871,614,768 |

3,871,614,768 |

4,405,786,766 |

4,405,786,766 |

|

영업이익(손실) |

(1,280,798,919) |

(1,280,798,919) |

(664,197,104) |

(664,197,104) |

|

기타이익 (주15) |

163,750,936 |

163,750,936 |

29,459,571 |

29,459,571 |

|

기타손실 (주15) |

34,880,894 |

34,880,894 |

101,357 |

101,357 |

|

금융수익 (주16,21) |

441,159,024 |

441,159,024 |

1,121,356,470 |

1,121,356,470 |

|

금융원가 (주16) |

716,739,495 |

716,739,495 |

621,395,437 |

621,395,437 |

|

법인세비용차감전순이익(손실) |

(1,427,509,348) |

(1,427,509,348) |

(134,877,857) |

(134,877,857) |

|

법인세비용(수익) (주17) |

363,451,935 |

363,451,935 |

(273,437,756) |

(273,437,756) |

|

당기순이익(손실) |

(1,790,961,283) |

(1,790,961,283) |

138,559,899 |

138,559,899 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(1,790,961,283) |

(1,790,961,283) |

138,559,899 |

138,559,899 |

|

비지배지분에 귀속되는 당기순이익(손실) |

0 |

0 |

0 |

0 |

|

기타포괄손익 |

(33,224,195) |

(33,224,195) |

330,435,447 |

330,435,447 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

0 |

0 |

(1,533,356) |

(1,533,356) |

|

순확정급여부채 재측정요소 (주16,20) |

0 |

0 |

(1,533,356) |

(1,533,356) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(33,224,195) |

(33,224,195) |

331,968,803 |

331,968,803 |

|

해외사업환산손익 (주20) |

(33,224,195) |

(33,224,195) |

331,968,803 |

331,968,803 |

|

총포괄손익 |

(1,824,185,478) |

(1,824,185,478) |

468,995,346 |

468,995,346 |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(1,824,185,478) |

(1,824,185,478) |

468,995,346 |

468,995,346 |

|

포괄손익, 비지배지분 |

0 |

0 |

0 |

0 |

|

주당이익 (주18) |

||||

|

기본주당이익(손실) (단위 : 원) |

(126) |

(126) |

12 |

12 |

|

희석주당이익(손실) (단위 : 원) |

(126) |

(126) |

12 |

12 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

656,180,000 |

8,599,280,150 |

(38,587,457) |

42,945,305 |

32,024,275,490 |

41,284,093,488 |

0 |

41,284,093,488 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

138,559,899 |

138,559,899 |

0 |

138,559,899 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

(1,533,356) |

(1,533,356) |

0 |

(1,533,356) |

|

해외사업환산손익 |

0 |

0 |

0 |

331,968,803 |

0 |

331,968,803 |

0 |

331,968,803 |

|

무상증자 |

4,929,440,000 |

(4,949,254,240) |

0 |

0 |

0 |

(19,814,240) |

0 |

(19,814,240) |

|

2024.03.31 (기말자본) |

5,585,620,000 |

3,650,025,910 |

(38,587,457) |

374,914,108 |

32,161,302,033 |

41,733,274,594 |

0 |

41,733,274,594 |

|

2025.01.01 (기초자본) |

7,150,786,500 |

37,573,477,736 |

126,697,647 |

911,679,984 |

32,418,659,561 |

78,181,301,428 |

0 |

78,181,301,428 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

(1,790,961,283) |

(1,790,961,283) |

0 |

(1,790,961,283) |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

해외사업환산손익 |

0 |

0 |

0 |

(33,224,195) |

0 |

(33,224,195) |

0 |

(33,224,195) |

|

무상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2025.03.31 (기말자본) |

7,150,786,500 |

37,573,477,736 |

126,697,647 |

878,455,789 |

30,627,698,278 |

76,357,115,950 |

0 |

76,357,115,950 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 17 기 1분기 |

제 16 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

2,139,629,808 |

4,335,393,861 |

|

영업으로부터 창출된 현금흐름 (주19) |

2,372,890,555 |

4,830,806,068 |

|

이자수취 |

138,264,074 |

(85,032,769) |

|

이자지급(영업) |

(338,192,938) |

(245,590,234) |

|

법인세환급(납부) |

(33,331,883) |

(164,789,204) |

|

투자활동현금흐름 |

(8,865,826,776) |

(6,162,052,504) |

|

단기금융상품의 처분 |

0 |

400,000,000 |

|

단기대여금및수취채권의 처분 |

16,568,926 |

184,680,000 |

|

유형자산의 처분 |

114,044,728 |

0 |

|

임차보증금의 감소 |

0 |

121,346,545 |

|

단기금융상품의 취득 |

0 |

(3,085,740) |

|

장기금융상품의 취득 |

(49,400,021) |

(52,893,783) |

|

단기대여금및수취채권의 취득 |

0 |

(19,811,370) |

|

유형자산의 취득 |

(8,864,160,409) |

(6,792,278,156) |

|

무형자산의 취득 |

(82,880,000) |

0 |

|

임차보증금의 증가 |

0 |

(10,000) |

|

재무활동현금흐름 |

(384,531,964) |

5,299,003,167 |

|

단기차입금의 증가 |

3,071,646,951 |

8,271,165,327 |

|

장기차입금의 증가 |

0 |

4,697,993,544 |

|

임대보증금의 증가 |

10,000,000 |

11,000,000 |

|

단기차입금의 상환 |

(210,735,008) |

(3,125,193,037) |

|

유동성장기부채의상환 |

(3,135,014,360) |

(4,376,827,232) |

|

임대보증금의 감소 |

0 |

(40,000,000) |

|

금융리스부채의 지급 |

(110,429,547) |

(82,324,852) |

|

장기차입금의 상환 |

(10,000,000) |

(36,996,343) |

|

무상증자 |

0 |

(19,814,240) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(7,110,728,932) |

3,472,344,524 |

|

현금및현금성자산에 대한 환율변동효과 |

(120,896,079) |

128,182,047 |

|

현금및현금성자산의순증가(감소) |

(7,231,625,011) |

3,600,526,571 |

|

기초현금및현금성자산 |

29,895,318,264 |

6,055,983,742 |

|

기말현금및현금성자산 |

22,663,693,253 |

9,656,510,313 |

3. 연결재무제표 주석

| 제 17 (당)분기 2025년 1월 1일부터 2025년 3월 31일까지 |

| 제 16 (전)분기 2024년 1월 1일부터 2024년 3월 31일까지 |

| 와이제이링크 주식회사와 그 종속기업 |

1. 일반사항

와이제이링크 주식회사(이하 "당사")와 그 종속기업(이하 당사와 그 종속기업을 "연결회사")은 자동화기기의 제조 및 판매를 주된 사업목적으로 하고 있습니다.

당사는 2009년 6월 11일에 설립되었고, 본점 소재지는 대구광역시입니다.

당사는 발행주식을 2024년 10월 18일 코스닥시장에 상장하였으며, 당기말 현재 당사의 주요 주주현황은 다음과 같습니다.

| 구 분 | 주식수(주) | 지분율(%) |

|---|---|---|

| 박순일 | 4,098,762 | 28.8 |

| 이성균 | 1,079,100 | 7.6 |

| 김동현 | 801,000 | 5.6 |

| TAKAHARA KUNIHIRO | 744,660 | 5.2 |

| 기타 | 7,498,051 | 52.8 |

| 합 계 | 14,221,573 | 100.0 |

1.1 종속기업 현황

(1) 연결회사의 연결대상 종속기업의 현황

| 회사명 | 지분율(%) | 소재 | 결산월 | 업종 | |

|---|---|---|---|---|---|

| 당분기말 | 전기말 | 국가 | |||

| 디에이치정밀(주) | 100.00 | 100.00 | 대한민국 | 12월 | 자동화기기 부품 공급 |

| YJ Link Japan Co.,Ltd. | 100.00 | 100.00 | 일본 | 12월 | 자동화기기 설치 및 AS용역 |

| SUZHOU YJ Link Co.,LTD | 100.00 | 100.00 | 중국 | 12월 | 자동화기기 설치 및 AS용역 |

| YJ Link Mexico S.A. de C.V. | 100.00 | 100.00 | 멕시코 | 12월 | 자동화기기 설치 및 AS용역 |

| YJ Link VINA Co.,Ltd. | 100.00 | 100.00 | 베트남 | 12월 | 자동화기기 제조 |

| YJ Link Europe GmbH | 100.00 | 100.00 | 독일 | 12월 | 자동화기기 설치 및 AS용역 |

| YJLINK INDIA PRIVATE LIMITED | 100.00 | 100.00 | 인도 | 3월 | 자동화기기 설치 및 AS용역 |

(2) 당분기 및 전기 연결대상 종속기업의 요약재무상태표와 요약포괄손익계산서는 다음과 같습니다. 해당 요약재무정보는 내부거래 상계전 기준으로 작성되었습니다.

① 당분기

| (단위: 천원) |

| 구분 | 자 산 | 부 채 | 자 본 | 매 출 | 분기순이익 (손실) |

총포괄이익 (손실) |

|---|---|---|---|---|---|---|

| 디에이치정밀(주) | 5,272,171 | 3,422,742 | 1,849,429 | 248,192 | (93,488) | (93,488) |

| YJ Link Japan Co.,Ltd. | 548,388 | 55,072 | 493,316 | 60,755 | (8,939) | 4,048 |

| SUZHOU YJ Link Co.,LTD | 78,657 | 38,024 | 40,633 | 56,078 | 10,873 | 13,434 |

| YJ Link Mexico S.A. de C.V. | 11,351,713 | 6,398,964 | 4,952,749 | 643,006 | 5,185 | 15,285 |

| YJ Link VINA Co.,Ltd. | 24,068,601 | 11,950,451 | 12,118,150 | 4,496,097 | (24,043) | 592,226 |

| YJ Link Europe GmbH | 2,780,349 | 2,596,129 | 184,220 | 512,485 | (226,265) | (188,146) |

| YJLINK INDIA PRIVATE LIMITED | 7,922,911 | 2,413,085 | 5,509,825 | - | (83,029) | 29,501 |

② 전기

| (단위: 천원) |

| 구분 | 자 산 | 부 채 | 자 본 | 매 출 | 분기순이익 (손실) |

총포괄이익 (손실) |

|---|---|---|---|---|---|---|

| 디에이치정밀(주) | 5,481,578 | 3,538,661 | 1,942,917 | 632,931 | (106,693) | (106,693) |

| YJ Link Japan Co.,Ltd. | 537,272 | 57,930 | 479,342 | - | (1,389) | (7,789) |

| SUZHOU YJ Link Co.,LTD | 67,523 | 37,952 | 29,571 | 51,703 | 3,915 | 3,672 |

| YJ Link Mexico S.A. de C.V. | 11,193,626 | 6,298,394 | 4,895,232 | 451,064 | 80,064 | 433,040 |

| YJ Link VINA Co.,Ltd. | 21,385,693 | 12,085,197 | 9,300,496 | 4,444,879 | 635,530 | 644,986 |

| YJ Link Europe GmbH | 3,008,677 | 2,605,141 | 403,536 | 481,796 | 15,543 | 34,668 |

| YJLINK INDIA PRIVATE LIMITED | 7,040,907 | 1,429,951 | 5,610,956 | - | - | - |

(*1) 재무상태표는 전기말, 포괄손익계산서는 전분기 기준 재무정보입니다.

2. 중요한 회계정책

2.1 재무제표의 작성기준

연결회사의 2025년 3월 31일로 종료하는 3개월 보고기간에 대한 분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 분기연결재무제표는 연차재무제표에 기재되는 사항이 모두 포함되지 않았으므로 전기말 연결재무제표와 함께 이해해야 합니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.1.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 2025년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 '금융상품'과 제1107호 '금융상품: 공시'가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

ㆍ특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

ㆍ금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

ㆍ계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

ㆍFVOCI 지정 지분상품에 대한 추가 공시

(2) 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

ㆍ기업회계기준서 제1101호'한국채택국제회계기준의 최초채택': K-IFRS 최초 채택시 위험회피회계 적용

ㆍ기업회계기준서 제1107호'금융상품:공시': 제거 손익, 실무적용지침

ㆍ기업회계기준서 제1109호'금융상품': 리스부채의 제거 회계처리와 거래가격의 정의

ㆍ기업회계기준서 제1110호'연결재무제표': 사실상의 대리인 결정

ㆍ기업회계기준서 제1007호'현금흐름표': 원가법

2.2. 회계정책

분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 2024년 12월 31일로 종료하는 회계연도에 대한 연차연결재무제표 작성시 적용된 회계정책이나 계산방법과 동일합니다.

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

2.3. 중요한 회계추정 및 가정

연결재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 연결회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며,과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

3. 재무위험관리

3.1 재무위험관리요소

연결회사의 재무위험관리는 주로 시장위험, 신용위험, 유동성위험에 대해 전사 각 사업주체가 안정적이고 지속적으로 경영성과를 창출할 수 있도록 지원하고, 동시에 재무구조 개선 및 자금운영의 효율성 제고를 통해 금융비용을 절감함으로써 사업의 원가경쟁력 제고에 기여하는데 그 목적이 있습니다.

재무위험 관리활동은 주로 당사의 경영전략본부가 주관하고 있으며 각 사업주체와 긴밀한 협조 하에 전사 통합적인 관점에서 재무위험 관리정책 수립 및 재무위험 식 별, 평가 등을 실행하고 있습니다.

3.1.1 시장위험

(1) 외환 위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 USD와 관련된 환율 변동 위험에 노출되어 있으며, 당분기말 적용된 환율은 1,466.5원(전기말: 1,470.0원)입니다. 연결회사는 외화로 표시된 채권과 채무에 대하여 환노출 위험을 주기적으로 평가, 관리하고 있으며, 외환위험관리의 목표는 환율 변동으로 인한불확실성과 손익 변동을 최소화 함으로써 안정적인 사업 운영의 기반을 제공하는데 있습니다.

(2) 가격위험

연결회사는 연결재무상태표상 기타포괄손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융자산으로 분류되는 보유 지분증권의 가격위험을 관리하기 위해 포트폴리오를 분산투자하고 있습니다.

(3) 이자율 위험

연결회사의 이자율 위험은 주로 변동금리부 조건의 차입금에서 발생하는 현금흐름 이자율 위험입니다. 연결회사의 이자율위험관리의 목표는 이자율 변동으로 인한 변동성 축소와 이자비용의 최소화를 추구함으로써 기업의 가치를 제고하는 데 있습니다.

연결회사는 외부차입금 최소화 및 보유 예금의 최적화를 추진하고 있으며, 주기적으로 국내외 금리동향 모니터링을 실시하여 이자율 변동에 대한 대응방안을 수립하고 있습니다.

3.1.2 금융위험관리

(1) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 연결회사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 보고기간 종료일 현재 금융자산별 신용위험에 대한 최대 노출정도는 각 금융자산의 장부금액입니다.

당분기말과 전기말 현재의 매출채권(장기 포함)에 대한 손실충당금은 다음과 같습니다.

| ① 당분기말 | (단위: 천원) |

| 구 분 | 가중평균손실률 | 총 장부금액 | 손실충당금 | 순 장부금액 |

|---|---|---|---|---|

| 3개월 이내 | 0.62% | 6,668,649 | (41,095) | 6,627,554 |

| 3개월 초과 6개월 이내 | 1.60% | 4,496,668 | (71,821) | 4,424,847 |

| 6개월 초과 12개월 이내 | 5.62% | 2,492,003 | (140,146) | 2,351,857 |

| 1년 초과 | 55.85% | 254,634 | (142,213) | 112,421 |

| 합 계 | 13,911,954 | (395,275) | 13,516,679 | |

| ② 전기말 | (단위: 천원) |

| 구 분 | 가중평균손실률 | 총 장부금액 | 손실충당금 | 순 장부금액 |

|---|---|---|---|---|

| 3개월 이내 | 0.50% | 9,743,082 | (48,239) | 9,694,843 |

| 3개월 초과 6개월 이내 | 1.11% | 5,904,185 | (65,480) | 5,838,705 |

| 6개월 초과 12개월 이내 | 7.13% | 1,897,595 | (135,314) | 1,762,281 |

| 1년 초과 | 96.78% | 257,209 | (248,937) | 8,272 |

| 합 계 | 17,802,071 | (497,970) | 17,304,101 | |

당분기와 전분기 중 매출채권 및 기타채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 매출채권 | 기타채권 | ||

|---|---|---|---|---|

|

당분기 |

전분기 |

당분기 |

전분기 |

|

|

기초 |

497,970 | 128,289 | - | 3,079 |

| 대손상각비(환입) | (101,478) | 194,689 | - | - |

| 제각 | (1,506) | - | - | - |

| 환율변동 | 289 | - | - | - |

|

기말 |

395,275 | 322,978 | - | 3,079 |

(2) 유동성 위험

경영진은 예상현금흐름에 기초하여 추정되는 현금 및 현금성자산과 차입금 한도 약정을 모니터링하고 있습니다. 회사의 유동성 위험 관련 정책은 주요 통화별 필요 현금흐름을 추정하여 이를 충족하기 위한 유동성 자산의 현황을 고려하고, 유동성 비율을 내부 및 외부 감독 기관 등의 요구사항을 충족하고 자금조달계획을 실행하기 위해관리합니다.

연결회사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 연결회사의 경영진은 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석ㆍ검토하여 금융자산과 금융부채의 만기구조를 대응시키고 있습니다. 연결회사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

3.2 자본위험관리

연결회사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 연결회사의 경영진은 자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입 등을 통하여 최적의 자본구조를 유지하고 있습니다.

4. 금융상품

(1) 당분기말과 전기말 현재 금융상품의 종류별 장부금액과 공정가치는 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기말 |

전기말 |

||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산 | ||||

| 현금및현금성자산 | 22,663,693 | 22,663,693 | 29,895,318 | 29,895,318 |

| 매출채권및기타채권 | 14,345,161 | 14,345,161 | 17,901,789 | 17,901,789 |

| 장기금융상품 | 998,344 | 998,344 | 953,975 | 953,975 |

| 금융자산 합계 | 38,007,198 | 38,007,198 | 48,751,082 | 48,751,082 |

| 금융부채 | ||||

| 매입채무및기타채무 | 5,358,354 | 5,358,354 | 4,282,193 | 4,282,193 |

| 차입금 | 28,013,544 | 28,013,544 | 28,313,547 | 28,313,547 |

| 금융부채 합계 | 33,371,898 | 33,371,898 | 32,595,740 | 32,595,740 |

(2) 공정가치 서열체계

공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준들은 다음과 같습니다.

| 구 분 | 투입변수의 유의성 |

|---|---|

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 공시가격 |

| 수준 2 | 직접적으로 또는 간접적으로 관측가능한 자산이나 부채에 대한 투입변수 |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은 자산이나 부채에 대한 투입변수 |

공정가치로 측정되는 금융상품의 공정가치 서열체계 구분은 다음과 같습니다.

| ① 당분기말 | (단위: 천원) |

| 구 분 |

수준 1 |

수준 2 |

수준 3 |

합 계 |

|---|---|---|---|---|

|

당기손익-공정가치 측정 금융자산 |

- | 998,344 | - | 998,344 |

| ② 전기말 | (단위: 천원) |

| 구 분 |

수준 1 |

수준 2 |

수준 3 |

합 계 |

|---|---|---|---|---|

|

당기손익-공정가치 측정 금융자산 |

- | 953,975 | - | 953,975 |

당분기 중 수준 간의 유의적인 이동은 없습니다.

5. 재고자산

당분기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

|

(단위: 천원) |

| 구 분 |

당분기말 |

전기말 |

|---|---|---|

| 제품 | 6,049,388 | 5,740,980 |

| 제품평가충당금 | (1,360,675) | (1,151,054) |

| 원재료 | 4,472,118 | 4,263,550 |

| 원재료평가충당금 | (420,599) | (513,868) |

| 재공품 | 751,178 | 598,255 |

| 상품 | 88,768 | 42,871 |

| 저장품 | 58,065 | 37,925 |

| 미착품 | 156,103 | 182,047 |

| 합 계 | 9,794,346 | 9,200,706 |

당분기와 전분기 재고자산 평가손실금액은 113,272천원과 136,075천원입니다.

6. 유형자산

당분기와 전분기 중 회사의 유형자산 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기 |

전분기 |

|---|---|---|

| 기초 | 48,300,485 | 32,965,699 |

| 취득 | 8,935,463 | 6,875,261 |

| 처분 대체 | (224,953) | 1,730,219 |

| 감가상각 | (641,677) | (533,945) |

| 환율변동효과 | 199,819 | 457,033 |

| 분기말 | 56,569,137 | 41,494,267 |

연결회사의 유형자산의 일부는 차입금 등과 관련하여 담보로 제공되어 있습니다(주석 20참조).

7. 투자부동산

당분기와 전분기 중 회사의 투자부동산 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기 |

전분기 |

|---|---|---|

| 기초 | 2,459,683 | 2,257,355 |

| 취득(처분) 및 대체 | 179,307 | (1,941,209) |

| 감가상각비 | (5,048) | (7,913) |

| 분기말 |

2,633,942 | 308,233 |

연결회사의 투자부동산은 차입금과 관련하여 담보로 제공되어 있습니다(주석 20 참조).

8. 무형자산

당분기와 전분기 중 무형자산의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기 |

전분기 |

|---|---|---|

| 기초 | 1,328,781 | 1,116,467 |

| 취득 | 82,880 | - |

| 대체 | 75,000 | 210,990 |

| 감가상각 | (38,080) | (25,913) |

| 환율변동 | (1,666) | 851 |

| 분기말 | 1,446,915 | 1,302,395 |

연결회사의 무형자산의 일부는 차입금 등과 관련하여 담보로 제공되어 있습니다(주석 20참조).

9. 차입금 등

(1) 당분기말과 전기말 현재 단기차입금의 내역은 다음과 같습니다.

|

(단위: 천원) |

| 차입처 | 이자율(%) | 당분기말 | 전기말 |

|---|---|---|---|

| 중소기업은행 | 3.81 | 2,500,000 | - |

| 아이엠뱅크 | 5.7~6.63 | 2,196,108 | 2,211,439 |

| 한국수출입은행 | 3.72 | 1,500,000 | 1,500,000 |

| MB BANK | 6.90~12.40 | 3,218,714 | 2,843,104 |

| 합 계 | 9,414,822 | 6,554,543 | |

(2) 당분기말과 전기말 현재 장기차입금의 내역은 다음과 같습니다.

|

(단위: 천원) |

| 차입처 | 이자율(%) | 당분기말 | 전기말 |

|---|---|---|---|

| 중소기업은행 | 3.81~4.00 | 6,590,000 | 9,250,000 |

| 아이엠뱅크 | 3.58~5.80 | 6,545,500 | 6,890,000 |

| 우리은행 | 4.36 | 3,300,000 | 3,300,000 |

| 중소벤처기업진흥공단 | 1.90 | 124,920 | 166,560 |

| MB BANK | 6.90~12.40 | 2,038,302 | 2,152,445 |

| 소 계 | 18,598,722 | 21,759,005 | |

| 유동성대체 | (2,400,582) | (5,044,213) | |

| 합 계 | 16,198,140 | 16,714,792 | |

(3) 연결회사의 차입금과 관련하여 유ㆍ무형자산 일부와 투자부동산이 담보로 제공되어 있으며, 대표이사 등으로부터 보증을 제공받고 있습니다(주석 20 참조).

10. 종업원급여

(1) 당분기말과 전기말 현재 순확정급여부채의 산정내역은 다음과 같습니다.

|

(단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 확정급여채무의 현재가치 | - | - |

| 사외적립자산의 공정가치 | - | - |

| 재무상태표상 순확정급여부채 | - | - |

(2) 당분기와 전분기 중 확정급여제도와 관련해 비용으로 인식한 금액은 다음과 같습니다.

|

(단위: 천원) |

| 구분 |

당분기 |

전분기 |

||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 당기근무원가 | - | - | 9,616 | 9,616 |

| 순이자원가 | - | - | (85) | (85) |

| 재측정요소: | ||||

| - 재무적가정의 변동으로 인한 보험수리적손익(세후) |

- | - | (1,533) | (1,533) |

| 합계 | - | - | 7,998 | 7,998 |

연결회사가 당분기 중 확정기여제도와 관련해 비용으로 인식한 금액은 129백만원(전분기: 113백만원)입니다.

11. 자본금 등

(1) 당분기말 현재 지배기업의 정관에 의한 수권주식수는 100,000,000주이며, 발행한 주식수는 14,221,573주이며 1주당 액면금액은 500원입니다.

(2) 당분기와 전기 중 자본금 등의 변동내역은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

주식수 |

자본금 |

주식발행초과금 |

주식할인발행차금 |

|---|---|---|---|---|

|

전기초 |

61,618주 | 656,180 | 8,599,280 | - |

| 액면분할 | 1,170,742주 | - | - | - |

| 무상증자 | 9,858,880주 | 4,929,440 | (4,949,254) | - |

| 유상증자 | 3,130,333주 | 1,565,166 | 33,923,452 | - |

| 전기말 | 14,221,573주 | 7,150,786 | 37,573,478 | - |

| 당분기말 | 14,221,573주 | 7,150,786 | 37,573,478 | - |

보통주 이익소각으로 당사의 자본금은 발행주식 액면총액과 일치하지 않습니다.

12. 매출

(1) 당분기와 전분기 중 연결회사의 매출 구성내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 주요 제품 및 용역 | ||||

| 제품매출 | 6,940,313 | 6,940,313 | 9,688,063 | 9,688,063 |

| 상품매출 | 601,175 | 601,175 | 488,292 | 488,292 |

| 합 계 | 7,541,488 | 7,541,488 | 10,176,355 | 10,176,355 |

| 수익인식시기 | ||||

| 한시점에 이행 | 7,541,488 | 7,541,488 | 10,176,355 | 10,176,355 |

| 기간에 걸쳐 이행 | - | - | - | - |

| 합 계 | 7,541,488 | 7,541,488 | 10,176,355 | 10,176,355 |

| 고객과의 계약 외 수익 | ||||

| 임대수익 | 17,500 | 17,500 | 11,074 | 11,074 |

| 합 계 | 7,558,988 | 7,558,988 | 10,187,429 | 10,187,429 |

(2) 당분기와 전분기 중 주요 지리적 시장의 구성내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 |

당분기 |