|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 20 기)

| 사업연도 | 2025.01.01 | 부터 |

| 2025.03.31 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 엣지파운드리(주) |

| 대 표 이 사 : | 남용현, 박찬영 |

| 본 점 소 재 지 : | 대전광역시 유성구 엑스포로385 |

| (전 화)042-612-5000 | |

| (홈페이지) http://edge-foundry.ai/ | |

| 작 성 책 임 자 : | (직 책) 본부장 (성 명) 신성국 |

| (전 화) 042-612-5000 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | 1 |

| 합계 | 1 | - | - | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 상기 표의 기초는 24년 기말 연결대상회사 수 기준입니다.

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

※ 당사는 별도재무제표 자산총액이 당사의 연결재무제표 자산총액의 10% 이상이거나, 연결대상의 직접사업연도 자산총액이 750억원 이상인 회사를 기준으로 주요 종속회사 여부를 판단하였습니다.

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '엣지파운드리 주식회사'라고 칭하고, 영문으로는 'Edge Foundry Co.,Ltd'라고 표기합니다.

다. 설립일자

당사는 2006년 5월 12일에 자동차용 변위센서 생산을 주 목적으로 하여 설립되었습니다. 또한 2014년 07월 11일에 코스닥시장 상장되어 매매가 개시되었습니다.

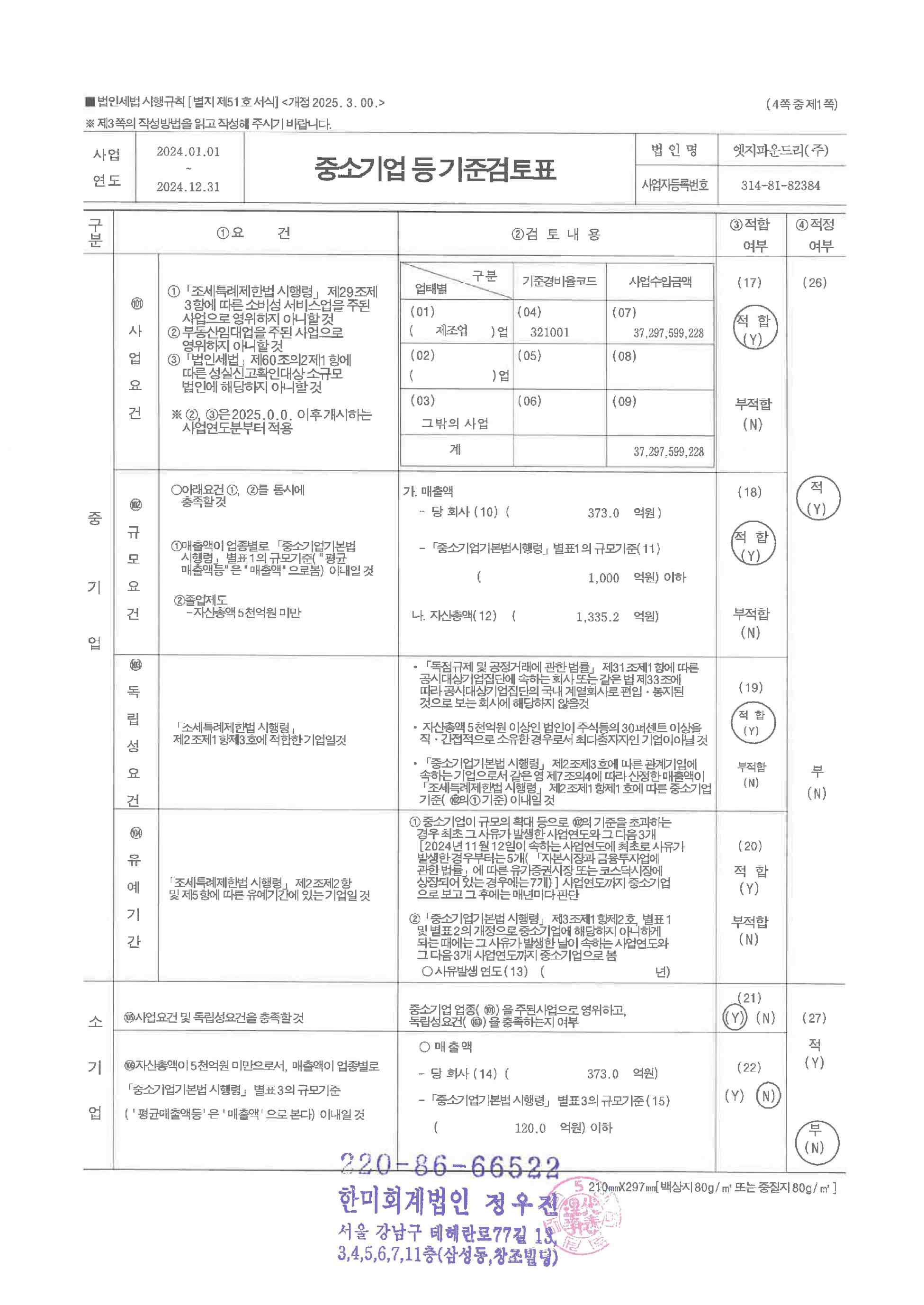

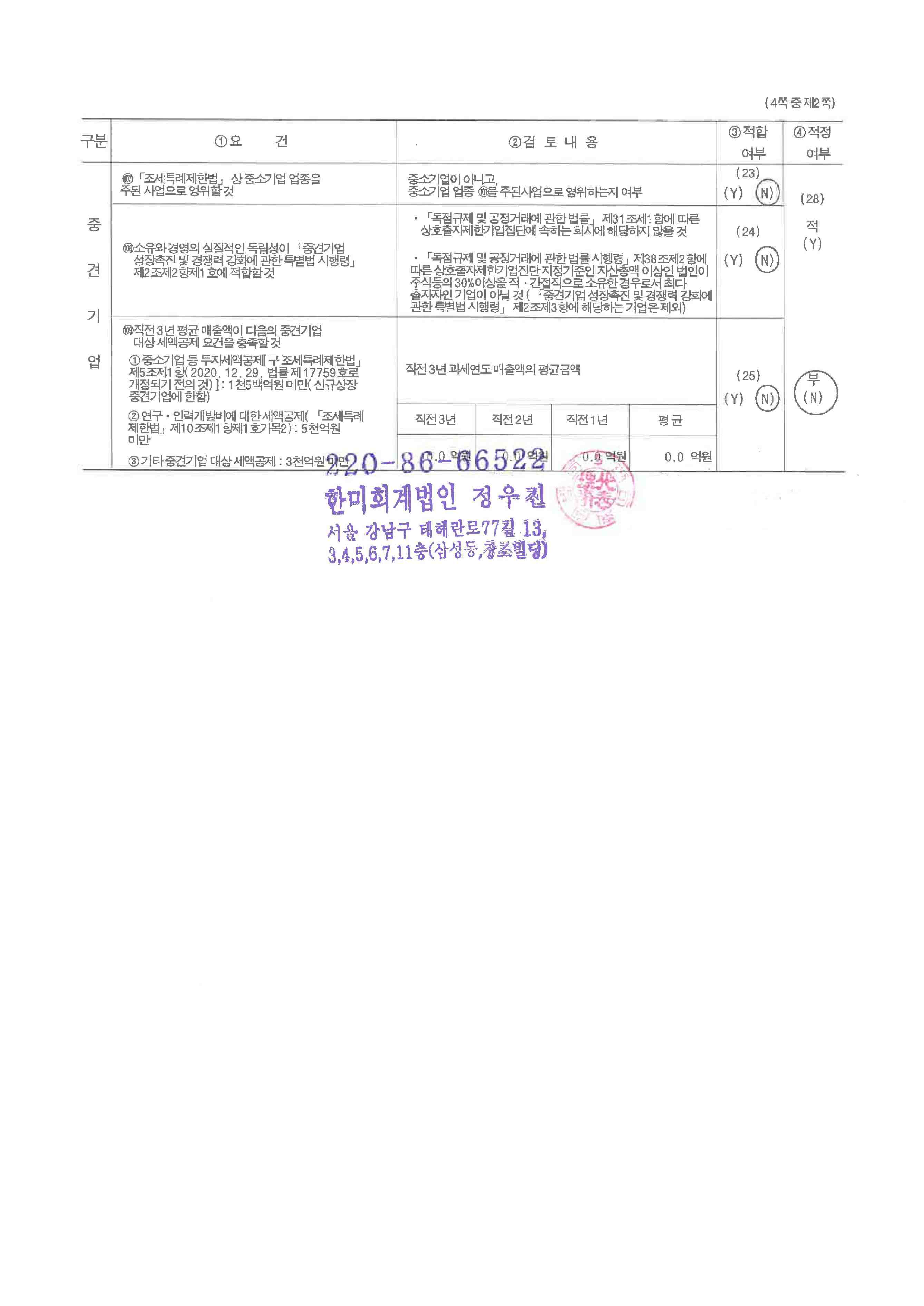

라. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

마. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

본 보고서 작성기준일(25.03.31) 현재 해당사항 없습니다.

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 센서전문기업으로서 인쇄전자기술, 전자기응용기술, 열영상 적외선 기술 등을 보유하여 엑셀, 브레이크 페달 센서, 적외선 열영상 센서 및 카메라 모듈 등을 개발, 제조 및 공급하는 업체입니다.

주요매출인 자동차용 센서 APS, BPS, SLS 등이 자동차 1차 Vendor를 고객으로 하여 매출의 대다수를 차지하며, 적외선 열영상 센서 및 카메라 모듈 매출이 향후 증가가 예상되고 있습니다.

기타 자세한 사항은 동 보고서의 'Ⅱ.사업의 내용'을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 재무결산 기준 | 평가기관명 (신용등급) |

유효기간 |

|---|---|---|---|

| 2025년 04월 04일 | 2024년 12월 31일 | 이크레더블 (B) |

2025년 04월 04일 ~ 2026년 04월 03일 |

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2014.07.11 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 주요 연혁

| 일 자 | 주 요 사 항 |

|---|---|

| 2019년 01월 | 강소기업 선정(고용노동부) |

| 2021년 07월 | 산업통산자원부 장관상 수상 |

| 2021년 09월 | 한화시스템과 합작법인 한화인텔리전스 설립 |

| 2022년 10월 | 티더블유인베스트먼트(주) 종속회사 설립(지분 100% 참여) |

| 2025년 03월 | 엣지파운드리(주)-한화인텔리전스(주) 합병 |

나. 회사의 본점소재지 및 변경

당사는 2006년 설립 이후 본점 소개지 변경 내역은 아래와 같습니다.

| 기간 | 주소 |

|---|---|

| 설립 ~ 2015년 8월 | 대전광역시 대덕구 신일서로 68번길 31 |

| 2015년 8월 ~ 현재 | 대전광역시 유성구 엑스포로 385 |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.24 | 정기주총 | 사외이사 배재우 | 감사 최종인 | 사외이사 박유신 |

| 2021.03.31 | 정기주총 | 상근감사 김승수 | 사내이사 남용현 | - |

| 2021.03.31 | - | - | 대표이사 남용현 | - |

| 2022.03.29 | 정기주총 | - | 사내이사 심준보 | - |

| 2023.03.29 | 정기주총 | 사내이사 김민식 | 사외이사 배재우 | - |

| 2024.02.15 | 임시주총 | 사내이사 이상헌 사내이사 박찬영 사외이사 황일남 |

- | - |

| 2024.03.28 | 정기주총 | - | 사내이사 남용현 상근감사 김승수 |

- |

| 2024.03.28 | - | - | 대표이사 남용현 | - |

| 2024.05.24 | 임시주총 | 사외이사 김태성 | - | - |

2021.03.31 감사 최종인은 일신상의 사유로 사임하였습니다.

2021.03.31 대표이사 남용현은 주주총회 및 이사회를 통해 재선임되었습니다.

2022.03.29 사내이사 심준보는 주주총회를 통하여 재선임되었습니다.

2023.03.29 사내이사 김민식은 주주총회를 통하여 신규선임되었으며, 사외이사 배재우는 재선임되었습니다.

2024.02.15 임시주주총회를 통하여 사내이사 이상헌, 박찬영, 사외이사 황일남이 신규선임되었습니다.

2024.03.08 사내이사 김민식, 심준보, 사외이사 배재우는 일신상의 사유로 사임하였습니다.

2024.03.28 대표이사 남용현은 주주총회 및 이사회를 통해 재선임되었으며, 주주총회를 통해 상근감사 김승수는 재선임되었습니다.

2024.05.24 임시주주총회를 통하여 사외이사 김태성이 신규 선임되었습니다.

2025.03.10 사외이사 황일남은 일신상의 사유로 사임하였습니다.

라. 최대주주의 변동

| 일자 | 변동 내용 | 변경 전 | 변경 후 |

| 2024.03.08 | 최대주주 변경 | 남용현 | 에이아이코어비즈 주식회사 |

마. 상호의 변경

당사는 설립일 이후 본 보고서 제출일 현재까지 상호를 변경한 사실이 없습니다.

2024.05.24 임시주주총회를 통하여 (주)트루윈에서 엣지파운드리(주)로 사명을 변경하였습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

본 보고서 제출일 현재 해당사항 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

2024.12.06 당사는 이사회결의를 통해 한화인텔리전스(주)와의 합병을 결정하였으며, 이후 2025년 03월 11일에 개최한 주주총회 갈음 이사회에서 합병 승인을 최종 확정하였습니다.

| 구분 | 거래상대방 | 일정 | 공시제출일 | 공시보고서명 |

| 합병 | 한화인텔리전스(주) | 2024.12.06 (회사합병결정) |

2024.12.06 | 주요사항보고서(회사합병결정) |

| 2025.03.12 | 합병등종료보고서 |

* 상세한 내용은 "Ⅲ. 재무에 관한 사항의 "8. 기타 재무에 관한 사항" (2) 합병, 분할, 자산양수도, 영업양수도"을 참고하시기 바랍니다.

아. 회사의 업종 또는 주된 사업의 변화

본 보고서 제출일 현재 해당사항 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

본 보고서 제출일 현재 해당사항 없습니다.

3. 자본금 변동사항

- 당사는 2021년 중 제11회차 신주인수권부사채 신주인수권행사로 6,432,004주를 신주발행하여 3,216백만원의 자본금이 증가하였습니다.

- 당사는 2022.01.26 제13회 전환사채 전환을 통해 1,350,565주를 신주발행하여 675백만원의 자본금이 증가하였습니다. 2022.02.24 제12회 전환사채 전환을 통해 374,331주 발행하였고 187백만원 자본금이 증가하였으며, 2022.05.02 제12회 전환사채 전환을 통해 481,283주 발행하였고 240백만원의 자본금이 증가하였습니다. 또한 2022.06.07 제12회 전환사채 전환을 통해 374,331주를 발행 187백만원의 자본금이 증가하였습니다. 2022년 중 제11회차 신주인수권부사채 신주인수권행사로 143,591주 신주발행하였으며 71백만원의 자본금이 증가하였습니다.

2022.04.08 1:1 무상증자를 통해 21,727,215주의 신주가 발행되었으며, 10,863백만원의 자본금이 증가하였습니다.

- 당사는 2023.11.09 제12회 전환사채 전환을 통해 1,069,518주를 신주발행하여 534백만원의 자본금이 증가하였습니다. 또한 2023.12.28 제3자배정 유상증자를 통해 526,038주 신주발행하였으며 263백만원의 자본금이 증가하였습니다. 2023년 중 제11회차 신주인수권부사채 신주인수권행사로 105,848주를 신주발행하여 53백만원의 자본금이 증가하였습니다.

- 당사는 2024.02.29 제12회 전환사채 전환을 통해 3,743,302주를 신주발행하여 1,871백만원 자본금이 증가하였습니다. 2024.03.08 제3자배정 유상증자를 통해 7,181,088주가 발행되었으며 3,590백만원 자본금이 증가했습니다. 2024년 제11회차 신주인수권부사채 신주인수권행사로 496,760주가 발행되었으며, 248백만원 자본금이 증가하였습니다. 2024.12.20 제3자배정 유상증자를 통해 5,878,609주가 발행되었으며, 2,939백만원의 자본금이 증가했습니다.

- 2025년 제11회차 신주인수권부사채 신주인수권행사로 569,812주가 발행되었으며, 285백만원 자본금이 증가하였습니다. 2025.03.12 합병증자로 13,478,996주가 발행되어 6,739백만원의 자본금이 증가하였습니다.

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 20기 (2025년 1분기) |

19기 (2024년) |

18기 (2023년 말) |

17기 (2022년 말) |

16기 (2021년 말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 77,382,443 | 63,333,635 | 46,033,876 | 44,332,472 | 19,881,156 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 38,691,221,500 | 31,666,817,500 | 23,016,938,000 | 22,166,236,000 | 9,940,578,000 | |

| 합계 | 자본금 | 38,691,221,500 | 31,666,817,500 | 23,016,938,000 | 22,166,236,000 | 9,940,578,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025.03.31 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 495,000,000 | 5,000,000 | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 77,382,443 | 842,780 | 78,225,223 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 842,780 | 842,780 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 842,780 | 842,780 | 주1) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 77,382,443 | - | 77,382,443 | 주2) | |

| Ⅴ. 자기주식수 | 6,638,219 | - | 6,638,219 | 주3) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 70,744,224 | - | 70,744,224 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

주1) 2014.07.22일자로 RCPS(전환상환우선주) 842,780주가 보통주 976,116주로 전환된 관계로 Ⅱ.현재까지 발행한 주식의 총수와 Ⅳ.발행주식의 총수는 일치하지 않습니다.

주2) 당기 중 제11회차 무보증 신주인수권부사채 신주인수권행사로 인하여 569,812주가 추가상장되었으며, 2025.03.12 합병증자로 13,478,996주가 추가상장되었습니다.

주3) 2022.03.24 자기주식 274,015주에 대하여 처분을 완료하였으며, 세부사항은 2022.03.23 주요사항보고서(자기주식 처분 결정) 공시를 참고바랍니다.

2025.02.06 엣지파운드리(주)-한화인텔리전스(주) 합병에 대하여 임시주주총회를 통해 승인되었으며, 합병신주 발행을 통한 2025.03.12 6,622,176주 자기주식 취득이 있었습니다. 또한 이 과정에서 합병법인 당사의 주식매수청구권 행사가 있었으며 16,043주를 자기주식으로 취득하였습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025.03.31 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | 6,638,219 | - | - | 6,638,219 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | - | - | 6,638,219 | - | - | 6,638,219 | 주) | ||

| - | - | - | - | - | - | - | |||

주1) 당사는 2022년 03월 24일 자기주식 274,015주(처분가 8,550원, 처분결정일 당일종가에 할인율 4.9% 적용)를 시간외 대량매매를 통해 매각하였으며, 보고서 작성기준일 현재 소유한 자기주식은 없습니다. 보다 자세한 사항은 2022.03.24 주요사항보고서(자기주식처분결정)을 참조해 주시기 바랍니다.

주2) 2025.02.06 엣지파운드리(주)-한화인텔리전스(주) 합병에 대하여 임시주주총회를 통해 승인되었으며, 합병신주 발행을 통한 2025.03.12 6,622,176주 자기주식 취득이 있었습니다. 또한 이 과정에서 합병법인 당사의 주식매수청구권 행사가 있었으며 16,043주를 자기주식으로 취득하였습니다.

1) 자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

- | - | - | - | - | - | - | - | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

- | - | - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | - | - | ||

| 기타 취득 | 2025.02.06 | 보통주 | - | 합병신주취득 | - | 6,622,176 | - | - | 6,622,176 | - | |

| 2025.03.21 | 보통주 | - | 주식매수청구권행사 | - | 16,043 | - | - | 16,043 | - | ||

| 총계 | 6,638,219 | - | - | 6,638,219 | - | ||||||

2. 자기주식 보유 목적

- 향후 주주가치제고를 위해 소각 또는 투자재원으로 활용할 예정입니다.

3. 자기주식 취득계획

- 총 주식매수청구권 행사 주식수는 23,756주이며, 행사 주식 수 중 가격조정주식수는 보통 주 7,713주입니다. 보고서 제출일 현재 주식매수청구권 행사 합의에 따른 5,526주를 추가 취득하였으며, 잔여분 2,187주에 대해 추가취득 계획이 있습니다.

4. 자기주식 처분계획

- 당사는 현재 자기주식 처분계획을 가지고 있지 않습니다.

5. 자기주식 소각계획

- 당사는 현재 자기주식 소각계획을 가지고 있지 않습니다.

5. 정관에 관한 사항

가. 사업보고서에 첨부된 정관의 최근 개정일

당사의 정관은 2025년 03월 31일에 개최한 정기주주총회에서 개정되었습니다. 정기주주총회 안건에 대한 사항은 2025년 03월 14일에 공고한 전자공시시스템의 주주총회소집공고를 참고하시기 바랍니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2025.03.31 | 정기주주총회 | 제2조(사업의 목적 추가) 제4조(공고방법) 제15조(주주명부) 제16조(주주명부의 폐쇄 및 기준일) 제20조(소집시기) 제44조(감사의수) 제45조(감사의 선임·해임) |

사업목적 추가 회사 홈페이지 주소 변경 표준정관반영 상동 상동 상동 조항 제목변경 |

| 2024.05.24 | 임시주주총회 | 제1조(상호 변경) 제2조(사업의 목적 추가) 제5조(발행예정주식의 총수) 제10조(신주인수권) 제17조(전환사채의 발행) 제18조(신주인수권부사채의 발행) 제32조(이사의 수) 제38조(이사회의 구성과 소집) |

상호변경 신규사업 영위 계획에 따른 실질반영 발행예정주식총수 변경 신주인수권 조항 중 일반공모증자 신주발행 범위 변경 전환사채 발행한도 변경 신주인수권부사채 발행한도 변경 조문정비(이사 수 변경) 조문정비(통지기간 변경) |

| 2024.02.15 | 제19기 임시 주주총회 | 제2조(사업의 목적 추가) | 사업다각화 추진 및 미영위사업 삭제 |

| 2021.03.31 | 제15기 정기주주총회 | 제2조(사업의 목적 추가) 제8조의2(주식등의 전자등록) 제45조(감사의 선임·해임) 제52조(외부감사인의 선임) |

신규사업 영위 계획에 따른 실질반영 비상장 사채 등 의무등록 대상이 아닌 주식등은전자등록을 하지 않을 수 있도록 함 개정상법 반영으로 인한 문구 반영 외부감사법의 문언에 부합하는 문구 수정 |

| 2020.03.24 | 제14기 정기주주총회 | 제2조(사업의 목적 추가) 제8조의2(주식등의 전자등록) |

신규사업 영위 계획에 따른 실질반영 전자증권시행에 따른 정관변경 |

| 2019.03.25 | 제13회 정기주주총회 | 제2조(사업의 목적 추가) 제8조(주권의 발행) 제14조(명의개서대리인) 제16조(주주명부의 폐쇄 및 기준일) |

신규사업 영위 계획에 따른 실질반영 전자증권시행에 따른 정관변경 주식 전자등록에 따른 주식사무처리 변경 표준정관 반영 |

다. 사업목적

1) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 센서제품의 제조 및 판매 | 영위 |

| 2 | 반도체의 설계, 제조 및 판매 | 영위 |

| 3 | 인공지능(AI)반도체 개발 , 제조 및 판매업 | 영위 |

| 4 | 반도체 및 관련 제품의 설계, 개발, 제작, 무역 및 판매업 | 미영위 |

| 5 | 반도체 및 시스템 설계 용역, 공급업 | 미영위 |

| 6 | 반도체 및 이를 이용한 솔루션의 설계, 개발, 제작, 판매 및 용역업 | 미영위 |

| 7 | 반도체 소자 및 응용제품, 재료, 제조장비, 핵심부품의 연구개발, 제조, 판매업 | 미영위 |

| 8 | 반도체 제조를 위한 원부자재의 제조 및 판매업 | 미영위 |

| 9 | 반도체 자동화장비 제조 및 판매업 | 미영위 |

| 10 | 센서 관련 제품의 제조 및 판매 | 미영위 |

| 11 | 센서류 및 센서 네트워크, 통신 관련 전자부품 연구개발, 제조 및 판매 | 미영위 |

| 12 | 광섬유, 광소자 등 광소재 부품 제조 판매업 | 미영위 |

| 13 | 적외선, X-ray 등 영상센서 및 이를 장착한 전자제품의 개발, 제조, 판매 | 미영위 |

| 14 | 기타 자동차부품의 설계, 조립, 제조, 공급 및 자동차부품의 마케팅, 판매업 | 미영위 |

| 15 | 전기전자제품 제조 및 판매 | 미영위 |

| 16 | 전기자동차 및 자율주행자동차의 부품, 차량의 제조 및 판매 | 미영위 |

| 17 | 첨단 정보통신 관련제품 제조 및 판매 | 영위 |

| 18 | 첨단 정보통신 및 자동차부품 관련 용역업무 | 미영위 |

| 19 | 첨단 정보통신관련 컨설턴트 | 미영위 |

| 20 | 정보통신 기술과 자동차부품 및 전동기관련 제품의 인쇄업, 출판업, 무역업 | 미영위 |

| 21 | 자동차용 센서 및 전동기 관련 제품의 제조 및 판매업 | 영위 |

| 22 | 일반 산업용 장비의 제작 및 판매 | 영위 |

| 23 | 산업용 전동기 관련 제품의 제조 및 판매업 | 미영위 |

| 24 | 주형 및 금형 제조 및 판매업 | 미영위 |

| 25 | 교육용 IT기기 및 콘텐츠 제작 및 판매업 | 미영위 |

| 26 | 부동산 임대업 | 영위 |

| 27 | 부동산 개발업 | 미영위 |

| 28 | 중개무역업 | 미영위 |

| 29 | 소프트웨어 개발 및 공급업 | 영위 |

| 30 | 소프트웨어 자문업 | 영위 |

| 31 | 하드웨어 유통(피시, 서버 모바일 장비) | 영위 |

| 32 | 전자상거래업 | 영위 |

| 33 | 인공지능(AI) 관련 제품 및 서비스 개발 및 공급업 | 미영위 |

| 34 | 광고 대행업 | 미영위 |

| 35 | 전시행사 및 대행업 | 미영위 |

| 36 | 전시 기획업 | 미영위 |

| 37 | 자동차 부품 제조 및 수출입업 | 영위 |

| 38 | 자동차 부품 도소매업 | 영위 |

| 39 | IT용 유리가공 및 판매관련 장비업 | 미영위 |

| 40 | 유선 통신장비 제조업 | 영위 |

| 41 | 전기경보 및 신호장치 제조업 | 미영위 |

| 42 | 분사기 및 소화기 제조업 | 미영위 |

| 43 | 전투용 차량 제조업 | 미영위 |

| 44 | 기타 광학 기기 제조업 | 영위 |

| 45 | 기타 측정, 시험, 항해, 제어, 정밀기기제조업 | 영위 |

| 46 | 비디오 및 기타 영상 기기 제조업 및 도소매업 | 영위 |

| 47 | 기타 직물제품 제조업 및 도소매업 | 영위 |

| 48 | 의료용품 및 기타 의약 관련제품 제조업 및 도소매업 | 영위 |

| 49 | 그 외 기타 의료용 기기 제조업 및 도소매업 | 영위 |

| 50 | 전기식 진단 및 요법 기기 제조업 및 도소매업 | 영위 |

| 51 | 기체 여과기기 제조업 및 도소매업 | 영위 |

| 52 | 방송장비 제조업 및 도소매업 | 영위 |

| 53 | 유선 통신장비 제조업 및 도소매업 | 영위 |

| 54 | 기타 주변 기기 제조업 | 영위 |

| 55 | 물질검사, 측정 및 분석 기구 제조업 | 영위 |

| 56 | 액정 표시장치 제조업 및 도소매업 | 영위 |

| 57 | 시스템통합구축서비스의 판매업 | 영위 |

| 58 | 컴퓨터 및 주변장치, 영상장비와 이에 관련되는 기기 및 부품의 제조, 판매, 임대, 설치 공사 및 수리업, 기타 관련 서비스업 | 영위 |

| 59 | 전기,정보통신 관련 통신국사 및 그 부대시설 등의 임대 | 영위 |

| 60 | 전기 전자 부품 및 소재의 설계, 개발, 제조, 판매업 | 영위 |

| 61 | 방화ㆍ방재 및 안전기기 제조 및 판매, 설치 및 관련 서비스업 | 영위 |

| 62 | 열화상제품용 아이알센서 및 자동차 부품용 센서 개발, 생산 및 판매업 | 영위 |

| 63 | 열화상 카메라 및 유사제품군과 그 부품의 개발, 제조, 판매, 수출입업 | 영위 |

| 64 | 열화상 카메라 및 유사제품군 마케팅 | 영위 |

| 65 | 군납물자 및 장비와 동 부품에 대한 설계, 제조, 개조, 수리, 용역 및 군납품업 | 영위 |

| 66 | 딥러닝, 인공지능 하드웨어 가속 장치 개발 및 판매업 | 미영위 |

| 67 | 딥러닝, 인공지능 소프트웨어 솔루션 개발 및 판매업 | 미영위 |

| 68 | 하드웨어 솔루션 외주 개발업 | 미영위 |

| 69 | 소프트웨어 솔루션 외주 개발업 | 미영위 |

| 70 | 시스템(HW/SW) 유지 및 보수지원업 | 미영위 |

| 71 | 게임(모바일/PC) 및 관련 솔루션 개발 및 판매업 | 미영위 |

| 72 | 금융거래 관련 솔루션 개발 및 판매업 및 서비스업 | 미영위 |

| 73 | 전자제품 개발, 전자제품 제조 및 판매 | 미영위 |

| 74 | 소프트웨어의 자문, 개발, 공급 및 유지보수업 | 미영위 |

| 75 | 전기 및 전자공학 연구개발업 | 미영위 |

| 76 | 교육훈련 및 연구용역사업 | 미영위 |

| 77 | 소화용 기계·기구 등의 제조·판매업 | 미영위 |

| 78 | 금속밸브류 제조·판매업 | 미영위 |

| 79 | 소화용 혼합가스 제조·저장 및 판매업 | 미영위 |

| 80 | 수출입업 | 미영위 |

| 81 | 무역 대리점업 | 미영위 |

| 82 | 로봇, 자동화 기계, 설비 제조 및 판매업 | 미영위 |

| 83 | 방위산업제품 및 관련제품의 개발, 제조, 가공, 조립, 시험 및 판매업 | 영위 |

| 84 | 군용, 우주용, 산업용, 의료용 영상센서 및 이를 장착한 전자제품의 개발, 제조, 판매 | 영위 |

| 85 | 군수품의 제조, 판매, 보관 및 수송업 | 미영위 |

| 86 | 군납업 | 미영위 |

| 87 | 위 각 항에 부대되는 사업일체 | 미영위 |

2) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024.02.15 | - | 3.인공지능(AI)반도체 개발 , 제조 및 판매업 4.반도체 및 관련 제품의 설계, 개발, 제작, 무역 및 판매업 5.반도체 및 시스템 설계 용역, 공급업 6.반도체 및 이를 이용한 솔루션의 설계, 개발, 제작, 판매 및 용역업 7.반도체 소자 및 응용제품, 재료, 제조장비, 핵심부품의 연구개발, 제조, 판매업 8.반도체 제조를 위한 원부자재의 제조 및 판매업 9.반도체 자동화장비 제조 및 판매업 10.센서 관련 제품의 제조 및 판매 11.센서류 및 센서 네트워크, 통신 관련 전자부품 연구개발, 제조 및 판매 12.광섬유, 광소자 등 광소재 부품 제조 판매업 13.적외선, X-ray 등 영상센서 및 이를 장착한 전자제품의 개발, 제조, 판매 14.기타 자동차부품의 설계, 조립, 제조, 공급 및 자동차부품의 마케팅, 판매업 57.시스템통합구축서비스의 판매업 58.컴퓨터 및 주변장치, 영상장비와 이에 관련되는 기기 및 부품의 제조, 판매, 임대, 설치 공사 및 수리업, 기타 관련 서비스업 59.전기,정보통신 관련 통신국사 및 그 부대시설 등의 임대 60.전기 전자 부품 및 소재의 설계, 개발, 제조, 판매업 61.방화ㆍ방재 및 안전기기 제조 및 판매, 설치 및 관련 서비스업 62.열화상제품용 아이알센서 및 자동차 부품용 센서 개발, 생산 및 판매업 63.열화상 카메라 및 유사제품군과 그 부품의 개발, 제조, 판매, 수출입업 64.열화상 카메라 및 유사제품군 마케팅 65.군납물자 및 장비와 동 부품에 대한 설계, 제조, 개조, 수리, 용역 및 군납품업 |

| 삭제 | 2024.02.15 | 17.도로차선 도색공사 및 용품 유통사업 18.반사필름 자동차 번호판 제조 및 판매사업 |

- |

| 추가 | 2024.05.24 | 1~65. 현행과 같음 66. 위 각 항에 부대되는 사업일체 |

1~65. 좌동 66.딥러닝, 인공지능 하드웨어 가속 장치 개발 및 판매업 67.딥러닝, 인공지능 소프트웨어 솔루션 개발 및 판매업 68.하드웨어 솔루션 외주 개발업 69.소프트웨어 솔루션 외주 개발업 70.시스템(HW/SW) 유지 및 보수지원업 71.게임(모바일/PC) 및 관련 솔루션 개발 및 판매업 72.금융거래 관련 솔루션 개발 및 판매업 및 서비스업 73.전자제품 개발, 전자제품 제조 및 판매 74.소프트웨어의 자문, 개발, 공급 및 유지보수업 75.전기 및 전자공학 연구개발업 76.교육훈련 및 연구용역사업 77.소화용 기계·기구 등의 제조·판매업 78.금속밸브류 제조·판매업 79.소화용 혼합가스 제조·저장 및 판매업 80.수출입업 81.무역 대리점업 82.로봇, 자동화 기계, 설비 제조 및 판매업 83. 위 각 항에 부대되는 사업일체 |

| 추가 | 2025.03.31 | 1~82. 현행과 같음 83. 위 각항에 부대되는 사업일체 |

1~82. 생략 83. 방위산업제품 및 관련제품의 개발, 제조, 가공, 조립, 시험 및 판매업 84. 군용, 우주용, 산업용, 의료용 영상센서 및 이를 장착한 전자제품의 개발, 제조, 판매 85. 군수품의 제조, 판매, 보관 및 수송업 86. 군납업 87. 위 각항에 부대되는 사업일체 |

3) 변경 사유

가) 상기 사업목적은 2024년 2월 15일 임시주주총회 및 2024년 5월 24일 임시주주총회를 통해 최종 승인되어 효력이 발생하는 날부터 해당 정관을 시행하게 되었습니다. 2025년 3월 31일 정기주주총회를 통해 추가 사업목적이 최종 승인되었으며 효력이 발생하는 날부터 해당 정관을 시행하게 되었습니다.

나) 상기 표의 신규 추가항목의 사업목적의 경우 3~14번, 77~82번의 경우 신규사업 추진을 위해 추가되었으며, 57~76, 83~87번은 당사가 개발중이었던 적외선 열영상 센서 및 모듈사업에 대한 판매분야를 다변화하기 위해 추가되었습니다.

4) 정관상 사업목적 추가

정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 인공지능(AI)반도체 개발 , 제조 및 판매업 | 2024.02.15 |

| 2 | 반도체 및 관련 제품의 설계, 개발, 제작, 무역 및 판매업 | 2024.02.15 |

| 3 | 반도체 및 시스템 설계 용역, 공급업 | 2024.02.15 |

| 4 | 반도체 및 이를 이용한 솔루션의 설계, 개발, 제작, 판매 및 용역업 | 2024.02.15 |

| 5 | 반도체 소자 및 응용제품, 재료, 제조장비, 핵심부품의 연구개발, 제조, 판매업 | 2024.02.15 |

| 6 | 반도체 제조를 위한 원부자재의 제조 및 판매업 | 2024.02.15 |

| 7 | 반도체 자동화장비 제조 및 판매업 | 2024.02.15 |

| 8 | 센서 관련 제품의 제조 및 판매 | 2024.02.15 |

| 9 | 센서류 및 센서 네트워크, 통신 관련 전자부품 연구개발, 제조 및 판매 | 2024.02.15 |

| 10 | 광섬유, 광소자 등 광소재 부품 제조 판매업 | 2024.02.15 |

| 11 | 적외선, X-ray 등 영상센서 및 이를 장착한 전자제품의 개발, 제조, 판매 | 2024.02.15 |

| 12 | 기타 자동차부품의 설계, 조립, 제조, 공급 및 자동차부품의 마케팅, 판매업 | 2024.02.01 |

| 13 | 시스템통합구축서비스의 판매업 | 2024.02.15 |

| 14 | 컴퓨터 및 주변장치, 영상장비와 이에 관련되는 기기 및 부품의 제조, 판매, 임대, 설치 공사 및 수리업, 기타 관련 서비스업 | 2024.02.15 |

| 15 | 전기,정보통신 관련 통신국사 및 그 부대시설 등의 임대 | 2024.02.15 |

| 16 | 전기 전자 부품 및 소재의 설계, 개발, 제조, 판매업 | 2024.02.15 |

| 17 | 방화ㆍ방재 및 안전기기 제조 및 판매, 설치 및 관련 서비스업 | 2024.02.15 |

| 18 | 열화상제품용 아이알센서 및 자동차 부품용 센서 개발, 생산 및 판매업 | 2024.02.15 |

| 19 | 열화상 카메라 및 유사제품군과 그 부품의 개발, 제조, 판매, 수출입업 | 2024.02.15 |

| 20 | 열화상 카메라 및 유사제품군 마케팅 | 2024.02.15 |

| 21 | 군납물자 및 장비와 동 부품에 대한 설계, 제조, 개조, 수리, 용역 및 군납품업 | 2024.02.15 |

| 22 | 딥러닝, 인공지능 하드웨어 가속 장치 개발 및 판매업 | 2024.05.24 |

| 23 | 딥러닝, 인공지능 소프트웨어 솔루션 개발 및 판매업 | 2024.05.24 |

| 24 | 하드웨어 솔루션 외주 개발업 | 2024.05.24 |

| 25 | 소프트웨어 솔루션 외주 개발업 | 2024.05.24 |

| 26 | 시스템(HW/SW) 유지 및 보수지원업 | 2024.05.24 |

| 27 | 게임(모바일/PC) 및 관련 솔루션 개발 및 판매업 | 2024.05.24 |

| 28 | 금융거래 관련 솔루션 개발 및 판매업 및 서비스업 | 2024.05.24 |

| 29 | 전자제품 개발, 전자제품 제조 및 판매 | 2024.05.24 |

| 30 | 소프트웨어의 자문, 개발, 공급 및 유지보수업 | 2024.05.24 |

| 31 | 전기 및 전자공학 연구개발업 | 2024.05.24 |

| 32 | 교육훈련 및 연구용역사업 | 2024.05.24 |

| 33 | 소화용 기계·기구 등의 제조·판매업 | 2024.05.24 |

| 34 | 금속밸브류 제조·판매업 | 2024.05.24 |

| 35 | 소화용 혼합가스 제조·저장 및 판매업 | 2024.05.24 |

| 36 | 수출입업 | 2024.05.24 |

| 37 | 무역 대리점업 | 2024.05.24 |

| 38 | 로봇, 자동화 기계, 설비 제조 및 판매업 | 2024.05.24 |

| 39 | 방위산업제품 및 관련제품의 개발, 제조, 가공, 조립, 시험 및 판매업 | 2025.03.31 |

| 40 | 군용, 우주용, 산업용, 의료용 영상센서 및 이를 장착한 전자제품의 개발, 제조,판매 | 2025.03.31 |

| 41 | 군수품의 제조, 판매, 보관 및 수송업 | 2025.03.31 |

| 42 | 군납업 | 2025.03.31 |

주1) 위 표의 반도체(표1~12) 및 소방관련(표33~38)은 신규사업분야 시장확대를 위한 목적으로 추가된 사항이며, 그에 따라 사업 목적별 진출 목적 및 관련 내용을 구분 기재하지 아니하며, 통합형태로 기재 예정입니다.

주2) 위 표의 IR 적외선 열영상 관련 사업(표13~21, 표39~42) 및 인공지능(Artificial Intelligence, AI) 사업(표22~32)은 당사가 영위하는 적외선 열영상 센서 및 카메라 사업분야 시장확대를 위한 목적으로 추가된 사항이며, 그에 따라 사업 목적별 진출 목적 및 관련 내용을 구분 기재하지 아니하며, 통합형태로 기재 예정입니다.

1. 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

가. 위 표의 반도체(표1~12) 및 소방관련(표33~38) 사업은 반도체 관련 분야 신규사업 진출 및 및 당사 기존 사업의 시너지 및 사업 다각화를 위해 사업의 목적을 추가하게 되었습니다.

나. IR 적외선 열영상 관련 사업(표13~21, 표39~42)은 당사가 보유한 특허 및 기술(적외선 열영상 센서 등)로 보안, 국방, 의료, 산업용 등 다양한 방면에 사용할 수 있는 분야에 사업을 진출하고자 사업의 목적을 추가하게 되었습니다. 제품 및 서비스의 내용 등은 II. 사업의 내용 중 2. 주요 제품 및 서비스 및 7. 기타 참고사항을 통해 참고 하실 수 있습니다. 또한 인공지능(AI) 사업(표22~32)은 적외선 열영상 카메라와 인공지능 기술 결합을 통해 여러 서비스 사업혁신을 이루고 해당 시장 성장을 견인할 것으로 판단하여 사업 목적을 추가하였습니다.

2.시장의 주요 특성ㆍ규모 및 성장성

가. 반도체 관련 사업(표1~12)은 고도의 기술과 연구 개발의 막대한 투자가 필요하며 원료, 장비, 기술 등의 시장이 전 세계적으로 상당한 규모를 차지하고 있습니다. 기술의 발전과 더불어 반도체의 수요는 끊임없이 증가하고, 상기 서술한 인공지능과도 밀접한 연관이 있으며, 4차 산업의 혁신과 생산에 있어서는 필수적인 산업입니다.

나. IR 적외선 열영상 관련 사업(표13~21, 표39~42)의 경우 당사 기술인 CMOS Foundry 공정을 활용해 저가로 대량생산이 가능하며 군수용, 산업용이라는 열영상 카메라의 한정적 용도에서 벗어나 의료용 체열진단, 배전반사업, 방범/보안용 CCTV, 농작물 및 축사 피해예방, 자율주행차, 스마트로봇 등 다양한 민수용 분야에서도 적용 가능합니다. 현재 전 세계 열영상센서 시장은 매년 성장하고 있습니다. 세부 내용은 II. 사업의 내용 중 7. 기타 참고사항을 통해 참고 하실 수 있습니다.

다. 인공지능(AI) 사업(표22~32)은 미래를 바꿀 가장 핵심적인 기술로 글로벌 산업 전반에서 주목받고 있으며, AI 적용을 통해 비생산적인 반복 업무 대신 고부가가치 업무에 집중함으로써 비즈니스 효율성 및 생산성의 혁신적인 향상이 가능하다는 점에서 일상생활의 거의 모든 분야에 걸쳐 응용 영역이 크게 확대되고 있습니다. 이미 인공지능은 IT 업계를 포함하여, 금융, 농업, 자동차, 헬스케어 등에 이용되고 있으며, 그 수요도 급격하게 증가하고 있으며, 성장 추세가 지속될 것으로 예상됩니다.

3. 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

가. 반도체 관련 사업(표1~12)의 해당 사항은 영업 비밀 사항으로 공시기준에 따라 기재를 생략합니다.

나. IR 적외선 열영상 관련 사업(표13~21, 표39~42) 및 인공지능(Artificial Intelligence, AI) 사업(표22~32)의 경우 적외선 열영상 센서 시설 투자, 자재 매입 비용 180억 및 출자금 177억을 활용하여 엣지파운드리-한화시스템 합작회사인 한화인텔리전스(주)를 설립 후 지속적인 제품 개발을 진행해 왔습니다. 2025.03.12 당사와 한화인텔리전스(주)와의 합병이 완료되어 신규사업을 진행중에 있습니다. 합병에 따라 당사에서는 적외선 열영상 카메라 개발은 연구개발비 및 개발비로 진행중입니다. 현재 해당 ITEM 개발 투자금 관련 별도의 추가자금 조달 진행 계획은 현재 없으며, 필요한 투자비용은 당사가 보유한 유보자금으로 사용계획에 있습니다.

당사의 제품은 현재 지속적으로 다양한 제품이 개발 중이며, 제품 및 기술 등이 다양한 분야에 사용할 수 있으며 신규사업 관련 투자비의 예상회수기간은 국내 다수 업체와의 기술협력을 통한 사업화 진행, 시장 상황에 따라 달라질 수 있어 추가적인 기재를 생략합니다.

다. 소방관련(표33~38) 사업과 관련하여 추진되고 있는 사항이 없습니다. 향후 본 신규사업 진행여부에 따라 추후 기재하도록 하겠습니다.

4. 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

가. 향후 본 신규 사업 계획에 따라 추후 기재하도록 하겠습니다.

나. IR 적외선 열영상 관련 사업(표13~21, 표39~42)은 적외선 열영상센서에 대한 연구인력(R&D)이 합병완료로 한화인텔리전스(주)의 연구인력 이동이 발생하였으며, 당사 기존연구진과 적외선 열영상 센서 및 카메라 영상 개발이 진행되고 있습니다.

해상도별 적외선 센서가 동시 개발되고 있으며, 일부 카메라 제품의 경우 판매 진행중이며 매출이 실현되고 있습니다. 세부내역은 당사 공시의 단일판매·공급계약 및 II. 사업의 내용 중 2. 주요 제품 및 서비스 매출현황을 통해 참고 하실 수 있습니다.

| 구분 | 주요업무 |

| 영업 | IR 시장 조사 및 영업대응 |

| FAB 본부 | 적외선 열영상 센서 설계 및 개발, 생산 등 |

| 연구소 | 적외선 열영상 카메라 설계 및 영상개발 업무 |

| 구분 | 연구개발 인력현황 | |||

| 박사 | 석사 | 학사 | 합계 | |

| FAB 본부 | 1 | 2 | 13 | 16 |

| 연구소 | 1 | 4 | 11 | 16 |

| 합계 | 2 | 6 | 24 | 32 |

5. 기존 사업과의 연관성

사업의 목적에 추가된 각각의 사업들은 기존 개발 중이거나 생산 중이었던 제품을 확대 개편한 내용으로 기존 사업의 연장선상에 있습니다.

6. 주요 위험

정관 상의 추가된 당사의 신규사업은 당사가 영위 중인 산업, 업종 특성상 회사에 끼치는 위험이 적으며, 기존 사업의 손익에 미칠 영향성은 미미할 것으로 판단 됩니다.

7. 향후 추진계획

가. 향후 본 신규 사업 계획에 따라 추후 기재하도록 하겠습니다.

나. IR 적외선 열영상 관련 사업 중(표13~21, 표39~42) 저가형 비냉각식 IR센서 양산 개발이 완료되었으며, 당사가 공시한 적외선 열영상 카메라의 경우 기 공시된 단일판매·공급계약와 같이 고객사에 매출을 진행중에 있습니다. 또한 고객사와의 협업을 통한 제품 라인업을 구축하여 핵심부품인 열화상 센서, 카메라 모듈 및 이와 관련된 시스템을 수직화 및 계열화하고 추가 제품 개발 예정에 있습니다.

또한 당사 자체 브랜드인 QRM(Quantum red mini) 열화상카메라를 개발완료하였으며 '화재징후 예측 감시시스템' 사업인 트루세이퍼(TRUSafer) 사업을 확대할 예정에 있습니다. TRUSafer 사업은 열화상카메라를 이용한 각종 시설 및 장비 등의 온도를 상시모니터링하고 온도변화 자체분석 AI 알고리즘을 통해 화재징후를 사전에 감지하여 화재예방을 목적으로 하는 사업분야이며, 추가적인 세부 내용은 II. 사업의 내용 중 7. 기타 참고사항을 통해 참고 하실 수 있습니다.

해당 사업의 조직 및 인력 구성은 상기 4번과 같이 구성되어 있으며, 보고서 제출일 현재 추가적인 조직 및 인력 확보 계획은 없습니다.

8. 미추진 사유

추가된 정관사항 목적 사항 중 미추진 사항은 없습니다.

II. 사업의 내용

1. 사업의 개요

당사는 센서전문기업으로서 인쇄전자기술, 전자기응용기술, 열영상 적외선 기술 등을 보유하여 엑셀, 브레이크 페달 센서, 적외선 열영상 센서 및 모듈 등을 개발, 제조 및 공급하는 업체입니다. 자동차(자율주행차 및 친환경차 HEV/EV)에 적용되는 APS (Accelrator Pedal Sensor), BPS(Brake Pedal Sensor), SLS(Stop Lamp Switch)를 자동차 1차 Vendor를 고객으로 공급 중에 있으며, 적외선 열영상 센서 및 카메라의 수요시장 증가로 공급량이 빠르게 증가하고 있습니다. 주요 제품 등의 특성 및 기타 세부사항은 'Ⅱ.사업의 내용'의 2. 주요 제품 및 서비스를 참고하여 주시기 바랍니다.

주요 영업상황으로 2025년 1분기 매출액은 96억을 시현하였으며 당사의 주력 매출 품목인 자동차용 센서는 자동차 시장의 전기차 및 친환경차량의 공급 증가로 인하여 당사 ITEM 중 BPS, SLS 등의 매출이 확대 되었으며, 지속적 성장이 예상되고 있습니다.

또한 한화시스템과의 적외선열영상카메라(퀀텀레드미니) 135억원 규모의 공급계약을 체결하였으며, 협업을 통한 제품 라인업을 구축하여 핵심부품인 열화상 센서, 카메라 모듈 및 이와 관련된 시스템을 수직화 및 계열화하고 추가 제품 개발 예정에 있습니다.

자동차용 Sensor 사업은 미래 자동차 산업이 스마트카와 그린카의 급진적 성장이 예상됨에 따라 지속적 수요가 증가 할 것으로 예측하고 있습니다. 당사는 전량 수입에 의존하던 자동차용 센서에 대하여 센서 국산화에 성공하며 글로벌 자동차 부품회사및 완성차 업체에 지속적 매출 시현 및 성장세를 보이고 있습니다. 2010년 자동차 전장화는 35% 수준에서 전장화가 가속화 중이며 향후 2030년에는 50%를 상회할 것으로 전망됩니다. 또한 세계 자동차 전장 시장은 2032년까지 연평균 5.4% 성장을 전망하고 있습니다. 이에 따라 당사의 자동차용 Sensor 사업은 안정적인 사업구조 및 기대수요를 바탕으로 꾸준한 이익이 창출될 것으로 예상되며, 뛰어난 제조역량을 기반으로 경쟁력 있는 품질과 원가 확보를 위하여 지속적으로 노력을 기울이고 있습니다. 적외선 열영상 카메라는 온도를 가지고 있는 모든 물체에서 방사되는 적외선을 감지하여 이를 영상화하는 이미지 센서로써 기존 군수용(냉각형) 목적으로 활용되었던 범위에서 민수용(비냉각형) 시장의 확대에 따른 급격한 규모 성장이 예상되고 있습니다. 당사는 우수한 기술력 기반으로 생산수율을 높이고 제조원가를 대폭 절감함으로써 원가절감된 대량생산이 가능해졌으며, 현재 양산 모델을 필두로 고사양의 신규모델의 기술 개발을 추진 중입니다. 또한 군사용 및 나이트 비전용 모델을 순차적으로 기술개발 및 양산 실현 목표를 위해 최선의 노력을 기울이고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않는 내용 등은 'II. 사업의 내용'의 '2.주요 제품 및 서비스'부터 '7.기타 참고사항'까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품, 서비스 등의 매출 현황

| (단위: 백만원, %) |

| 품 목 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

제품 특징 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| IAPS | 860 | 8.97% | 3,545 | 9.50% | 3,276 | 8.84% | 차량 Accelerate Pedal 밟은 양을 감지하여 전기적 신호로 ECU로 전송하는 센서로 기존 기계식 구동방식을 전자식화하였고, Carbon의 저항과 MWW를 이용한 가변 저항식센서로 악셀페달에 사용하며 페달 결합없이 센서 자체로 성능을 낼 수있는 독립적 센서로서 확장성이 용이하며 소음이 없고 응답속도가 빠르며 내구 수명이 김. |

| BPS | 956 | 9.98% | 4,035 | 10.82% | 4,629 | 12.50% |

차량의 감속 및 정지를 하기 위해 운전자가 차량 브레이크를 밟았을 때 전압값을 센서가 측정하여 전기적 신호 변환 후 ECU로 전송하는 센서 |

| SLS | 2,567 | 26.79% | 9,400 | 25.20% | 9,293 | 25.09% |

전자식 Inductive 센서를 이용한 스탑램프 스위치로서 기존의 접점 방식을 이용한 기계식 스위치의 본질적인 문제점인 접점의 마모와 고 전류(탄화현상)에 의한 스위칭 신호의 노이즈 및 채터링 현상 등을 개선하여 자동차 전장시스템의 스마트키, ECO 시스템, 차체 제어, 제동 시스템, 크루즈 컨트롤 시스템 등의 품질 및 신뢰성 확보에 최적의 성능을 구현하는 전자식 스위치임. 고주파를 이용한 인덕티브 센서기술을 제품에 적용하였으며, 페달의 동작을 감지하는 센서부 코일과 전체 시스템 구동을 위한 전용ASIC 설계, 브레이크 램프 점등 및 ECU 전달 스위칭신호의 FET 구동회로 등으로 구성되어있음. |

| NAPS | 1,750 | 18.26% | 7,549 | 20.24% | 5,964 | 16.10% | Inductive의 자기장 발생원리를 사용하여 커플러의 움직임을 감지하여 페달의 각도를 감지함으로써 차량 엑셀레이터 페달의 밟힘 정도를 파악하여 차량의 속도를 조절함. 기존의 접촉식 APS 대신하여 Inductive 방식을 이용했으며, 비접촉식으로 반영구적인 수명을 가지고 있음. |

| CONTROLLER (PWM / HI CONSOLE) |

599 | 6.26% | 2,310 | 6.19% | 2,490 | 6.72% | 차량 실내 공조 장치의 부품으로써 에어컨, 히터 작동 시 바람을 발생시키는 모터를 제어하는 장치로 HVAC에 장착되어 사용자의 조작에 따라 차량 실내 온도를 유지[풍량제어] |

| SOLENOID (말레동현/LS산전) |

807 | 8.42% | 3,066 | 8.22% | 3,158 | 8.53% | 오일 펌프로부터 공급된 엔진오일을 엔진 컴퓨터(ECU)의 제어를 받아 CVVT(가변 밸브 타이밍 조절장치)로 가는 유체 통로의 방향을 변경시켜 밸브 개폐 시기를 조정 |

| 적외선 열영상 카메라 |

126 | 1.31% | 447 | 1.20% | 685 | 1.85% | 적외선을 이용해 생체 또는 각종 기계로부터 발생하는 열발생 정보를 측정하는 장치 |

| 상품매출 | 1,254 | 13.09% | 4,464 | 11.97% | 4,193 | 11.32% | - |

| 기 타 (TPS/ACTUATOR 외) |

663 | 6.92% | 2,482 | 6.65% | 3,352 | 9.05% | - |

| 총 매출액 | 9,582 | 100.00% | 37,298 | 100.00% | 37,040 | 100.00% | - |

주) 매출액 수치는 별도 재무제표기준으로 작성되었으며 유상사급 및 소급정산 회계(상계)처리 전 금액 기준입니다.

나. 주요 제품 등의 가격 변동 추이

|

(단위 : 원,달러) |

|

사업연도 품 목 |

2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

||

|---|---|---|---|---|---|

|

가변저항식 센서 |

TPS |

내 수 |

7,141 | 7,236 | 6,156 |

|

수 출 |

- | 6,704 | 7,095 | ||

| - | $4.92 | $5.43 | |||

|

IAPS |

내 수 |

3,080 | 3,081 | 3,086 | |

| BPS | 내 수 | 3,887 | 3,930 | 3,874 | |

|

전자식인덕티브센서 |

SLS |

내 수 |

3,722 | 3,732 | 3,781 |

| NAPS | 내 수, | 4,653 | 4,675 | 4,762 | |

| Controller | PWM | 내 수 | 13,000 | 9,903 | 9,378 |

| HI Console | 내 수 | 27,505 | 27,510 | 27,467 | |

| Solenoid (LS산전) | 내 수 | 3,590 | 3,545 | 3,362 | |

|

기타 제품 |

내 수 |

8,165 | 9,408 | 8,837 | |

| 주1) | 가격산출은 당해연도 판매금액을 당해연도 판매수량으로 나누어서 산출하였습니다. |

| 주2) | 기타 제품의 가격변동추이 산정시 연간 2억원 미만인 개발샘플은 제외하였습니다. 또한 적외선 열영상 카메라 판매가격은 당사 경영/영업 전략상 기재하지 아니하였습니다. |

| 주3) | 수출 원화금액은 서울외국환중개 고시 연평균 원/달러 환율을 적용하였습니다. |

당사 주요 제품의 경우 내수용 제품의 평균 단가는 매년 낮은 가격 변동성을 나타내고 있습니다. 이는 당사 제품의 특성상 개발단계부터 완성차 업체와 설계 사양부터 디자인 및 매입원가에 이르기까지 광범위한 협의 후 제품 개발 및 생산이 이루어지는만큼 생산 후 제품 단가의 변동성이 낮은 편입니다. 다만 당사가 생산하는 제품의 경우 동일 제품하에서 적용되는 차량에 따라 제품의 사양이 일부 변경되어 제품 단가의차이가 발생합니다. 이로 인해 제품별 평균 단가의 경우 적용 차량의 수요 변동에 의해 평균 가격의 변동이 발생할 수 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 품목 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

주요 매입처 | 주요 매입처와의 특수관계여부 |

|---|---|---|---|---|---|

| 사출품 | 1,684 | 6,530 | 6,299 | 동은정공 | 부 |

| MWW | 418 | 1,251 | 2,094 | W.C Heraeus | 부 |

| PCB | 551 | 2,614 | 2,950 | 하나써키트(주) | 부 |

| IC | 2,191 | 10,182 | 10,125 | 마이티일렉 | 부 |

| Resin | 2 | 9 | 19 | - | 부 |

| Coil | 385 | 1,479 | 1,460 | 씨앤드더블유 | 부 |

| 기타 | 188 | 1,115 | 2,278 | - | 부 |

| 합 계 | 5,419 | 23,180 | 25,225 | - | - |

나. 주요 원재료 가격변동 추이

| (단위 : 원) |

| 사업연도 품 목 |

2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

|

|---|---|---|---|---|

| 사출품 (개당) |

국내 | 248 | 244 | 285 |

| 수입 | 18.90 | 159.46 | 101.38 | |

| MWW (개당) |

국내 | - | - | - |

| 수입 | 302 | 392 | 393 | |

| PCB (개당) |

국내 | 236 | 286 | 299 |

| 수입 | - | - | - | |

| IC (개당) |

국내 | 84 | 73 | 74 |

| 수입 | - | - | - | |

| Resin (Gram당) |

국내 | 2 | 2 | 3 |

| 수입 | - | - | - | |

| COIL (개당) |

국내 | 16 | 15 | 14 |

| 수입 | - | - | - | |

다. 생산능력 및 생산실적

(1) 생산능력 및 가동률

| (단위 : 백만원, 천개) |

| 품목명 | 구 분 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

||||

|---|---|---|---|---|---|---|---|---|

| 가변 저항식 센서 |

IAPS | 생산능력 | 1,200 | 3,697 | 2,400 | 7,394 | 1,440 | 4,408 |

| 생산실적 | 285 | 878 | 1,155 | 3,559 | 1,072 | 3,281 | ||

| 가 동 율 | 23.76% | 48.12% | 74.43% | |||||

| BPS | 생산능력 | 336 | 1,320 | 1,344 | 5,282 | 1,344 | 5,431 | |

| 생산실적 | 269 | 1,056 | 991 | 3,894 | 1,221 | 4,934 | ||

| 가 동 율 | 79.95% | 73.72% | 90.84% | |||||

| 전자식 Inductive 센서 Asic II |

SLS | 생산능력 | 660 | 2,463 | 2,640 | 9,852 | 2,640 | 9,768 |

| 생산실적 | 642 | 2,394 | 2,590 | 9,666 | 2,501 | 9,254 | ||

| 가 동 율 | 97.20% | 98.10% | 94.74% | |||||

| NAPS | 생산능력 | 480 | 2,244 | 2,688 | 12,567 | 1,920 | 8,440 | |

| 생산실적 | 309 | 1,443 | 1,753 | 8,196 | 1,265 | 5,560 | ||

| 가 동 율 | 64.32% | 65.21% | 65.88% | |||||

| Controller | PWM | 생산능력 | 216 | 2,139 | 864 | 8,556 | 864 | 8,102 |

| 생산실적 | 21 | 204 | 55 | 547 | 215 | 2,013 | ||

| 가 동 율 | 9.56% | 6.39% | 24.85% | |||||

| Solenoid | - | 생산능력 | 576 | 2,042 | 2,304 | 8,168 | 2,304 | 6,559 |

| 생산실적 | 212 | 751 | 802 | 2,844 | 2,234 | 6,360 | ||

| 가 동 율 | 36.78% | 34.82% | 96.96% | |||||

| 주1) | 당사는 생산수량 기준으로 가동율을 산출하고 있습니다. |

| 주2) | 당사의 기타 제품은 대부분 주문 생산 방식으로 생산되고 있는 바, 가동률 산출의 어려움이 있어 별도 기재하지 않았습니다. |

(2) 생산능력 산출 근거

| (단위: 개) |

| 제품명 | 산출근거 | 생산 능력 | ||

|---|---|---|---|---|

| 가변 저항식 센서 | TPS | GEN4/6 | 20hr*UPH80ea*20day*12Month*1LINE | 384,000 |

| GEN5 | 20hr*UPH200ea*20day*12Month*1LINE | 960,000 | ||

| 소계 | GEN4/6+GEN5 | 1,344,000 | ||

| IAPS | 20hr*UPH500ea*20day*12Month*1LINE | 4,800,000 | ||

| B/CPS | 20hr*UPH280ea*20day*12Month*1LINE | 1,344,000 | ||

| 전자식 Inductive 센서 ASIC2 |

SLS JS | 20hr*UPH450ea*20day*12Month*1LINE | 2,160,000 | |

| SLS TW10 | 20hr*UPH100ea*20day*12Month*1LINE | 480,000 | ||

| N_APS | 자동화 | 20hr*UPH200ea*20day*12Month*1LINE | 960,000 | |

| HALL IC | 20hr*UPH160ea*20day*12Month*1LINE | 960,000 | ||

| 소계 | N_APS 자동화+HALL IC | 1,920,000 | ||

| Controller | PWM | 20hr*UPH180ea*20day*12Month*1LINE | 864,000 | |

| 주1) | UPH(Unit Per Hour)는 시간당 생산수량입니다. |

라. 생산 설비에 관한 사항

(1) 현황

| (단위: 백만원) |

| 구분 | 자산별 | 소재지 | 기초가액 (2025.01.01) |

당기증감 | 당기상각 | 기말가액 (2025.03.31) |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사 | 토지 | 대전 | 22,546 | - | - | - | 22,546 | - |

| 건물 | 11,306 | - | - | 269 | 11,037 | |||

| 구축물 | 8 | - | - | - | 8 | |||

| 기계장치 | 16 | 9,237 | - | 161 | 9,092 | - | ||

| 공구와기구 | 57 | 1,374 | - | 31 | 1,400 | - | ||

| 합계 | 33,933 | 10,611 | - | 461 | 44,083 | - | ||

| 주1) | 토지의 공시지가 및 건물의 지방세 시가 표준액은 다음과 같습니다.( 2024.12.31 기준) |

|

구 분 |

소재지 |

금 액 |

|---|---|---|

| 토지 | 대전광역시 유성구 엑스포로 385 | 15,057,279,373 |

| 공장 | 대전광역시 유성구 엑스포로 385 | 4,931,470,414 |

|

사외기숙사 |

대전광역시 유성구 배울2로 6 外 |

960,005,309 |

|

합 계 |

20,948,755,096 | |

(2) 최근 3개년 주요 설비 변동 사항

| (단위: 원) |

|

연도 |

설비자산명 |

취득(처분)가액 |

취득(처분)일 |

취득(처분)사유 |

|

|---|---|---|---|---|---|

| 2024년 | 기계장치 | 취득 | 646,000,000 | 2024.01 - 2024.12 | 신규 item 및 공정 개선 |

| 처분 | 1,284,000,000 | 2024.01 - 2024.12 | 유휴 및 item 이관 설비 매각 |

||

| 공구와기구 | 취득 | 225,871,320 | 2024.01 - 2024.12 | 신규 item 기구 | |

| 처분 | 218,820,000 | 2024.01 - 2024.12 | 유휴 및 item 이관 기구 매각 |

||

| 2023년 | 기계장치 | 취득 | 813,346,260 | 2023.01 - 2023.12 | 노후 설비 교체 및 CAPA 증설 |

| 처분 | 1,797,886,500 | 2023.01 - 2023.12 | 유휴 및 불용 설비 매각 | ||

| 공구와기구 | 취득 | 178,154,000 | 2023.01 - 2023.12 | 신규 item 및 개발용 기구 |

|

| 처분 | 244,087,259 | 2023.01 - 2023.12 | 유휴 및 불용 설비 매각 | ||

| 2022년 |

기계장치 |

취득 |

401,000,000 | 2022.01 - 2022.12 | 공정 개선 및 노후 설비 교체 |

|

공구와기구 |

취득 |

165,304,482 | 2022.01 - 2022.12 | 신규 item 및 공정 개선 | |

| 처분 | 303,700,000 | 2022.01 - 2022.12 | 노후 및 유휴 금형 매각 | ||

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 백만원, 천달러) |

| 매출유형 | 품 목 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

|

|---|---|---|---|---|---|

| 제품 | TPS | 수출 | - | 183 ($133) |

199 ($151) |

| 내수 | 35 | 138 | 76 | ||

| 소계 | 35 | 321 | 275 | ||

| IAPS | 수출 | - | - | - | |

| 내수 | 860 | 3,545 | 3,276 | ||

| 소계 | 860 | 3,545 | 3,276 | ||

| BPS | 수출 | - | - | - | |

| 내수 | 956 | 4,035 | 4,629 | ||

| 소계 | 956 | 4,035 | 4,629 | ||

| SLS | 수출 | - | - | - | |

| 내수 | 2,567 | 9,400 | 9,293 | ||

| 소계 | 2,567 | 9,400 | 9,293 | ||

| NAPS | 수출 | - | - | - | |

| 내수 | 1,750 | 7,549 | 5,964 | ||

| 소계 | 1,750 | 7,549 | 5,964 | ||

| Controller (PWM / HI Console) |

수출 | - | - | - | |

| 내수 | 599 | 2,310 | 2,490 | ||

| 소계 | 599 | 2,310 | 2,490 | ||

| Solenoid (KAPPA,LS산전 등) |

수출 | - | - | - | |

| 내수 | 807 | 3,066 | 3,158 | ||

| 소계 | 807 | 3,066 | 3,158 | ||

| 적외선 열영상 카메라 | 수출 | - | - | - | |

| 내수 | 126 | 447 | 685 | ||

| 소계 | 126 | 447 | 685 | ||

| 기타 (용역매출 포함) |

수출 | - | - | - | |

| 내수 | 628 | 2,161 | 3,077 | ||

| 소계 | 628 | 2,161 | 3,077 | ||

| 상품 | 수출 | - | - | - | |

| 내수 | 1,254 | 4,464 | 4,193 | ||

| 소계 | 1,254 | 4,464 | 4,193 | ||

| 합계 | 수출 | - | 183 | 199 | |

| 내수 | 9,582 | 37,115 | 36,841 | ||

| 소계 | 9,582 | 37,298 | 37,040 | ||

| 주) 환율은 각 해당연도별 서울외국환중개소의 연도별 평균 환율을 적용하였습니다. 주) 당사의 매출금액은 별도 재무제표기준으로 작성되었으며, 유상사급 회계(상계)처리 전 금액 기준입니다. |

나. 판매 전략

(1) 판매전략

영업본부장을 중심으로 기술연구소의 각 연구팀 지원을 받아 기존 거래업체인 동희, DPSK, 에스엘, 경창산업, 타타대우상용차, S&T모티브, BDEMS(Beijing Delphi wanyuan Engine Management System), DASB(Delphi Automotive system do Brasil), KSR International 등 부품업체와 신규제품 개발 및 공급을 진행 중인 쌍용자동차(광진기계), Continental, HL만도, Crouse, 폭스바겐, 한화시스템 등 업체와의 긴밀한 업무협조 및 품질 개선을 통하여 기존 품목의 주문량을 확대하고 신규 개발 Item에 대한 개발참여 등 적극적인 수주활동을 도모하고 있습니다.

| ◆국내 영업 전략 1) 당사의 제품은 개발 단계부터 완성차 업체와 제품의 사양부터 디자인 및 매입원가에 이르기까지 광범위한 협의 후 제품 생산이 이루어집니다. 이러한 제품의 특성상 개발 단계부터 고객사의 니즈를 반영한 고품질의 제품 생산을 통해 지속적으로 영업망을 확대해 나가고 있습니다. 2) 당사만의 Inductive 기술 개발 등을 통해 경쟁사 대비 경량화 된 우수한 품질의 제품을 고객사에 납품함으로써 시장을 선점, 확대해 나가고 있습니다. 3) 자동차 업계의 특성상 꾸준한 납품실적이 가장 훌륭한 영업전략으로 장기간 고객사에 안정적으로 당사의 제품을 공급함으로써 제품의 내구성과 안정성을 인정받고 있습니다. 4) 기술연구소의 선행연구개발을 통해 향상된 제품 개발과 꾸준한 Test를 통해 시장 선도적인 기술을 확보하고 이를 바탕으로 완성차 업체에 기존의 제품보다 기능적으로 향상된 제품을 제안함으로써 경쟁사보다 빠르게 시장을 개척하고 확보해 나가고 있습니다. |

| ◆해외 영업 전략 1) 고객접근방법 가. 해외자동차 및 부품전시회 참가 : 전시회 참가를 통한 홍보로 신규잠재고객에게 회사의 제품 및 기술을 홍보 나. 잠재고객사 방문 : 잠재고객사를 직접 방문하여 고객요구 ITEM에 대한 제안 및 고객요구사항 등을 파악 다. 기존 고객사 방문 : 현재 생산중인 제품군의 확대를 도모, 지속적인 접촉으로 고객과의 긴밀한 관계 유지 2) 고객제안방향 가. 기존의 경쟁기술 및 제품 대비 당사 제품의 장단점을 소개 나. 가격경쟁력의 우위 제품군을 적극적으로 소개 다. 향후 개발이 요구되는 제품 및 기술에 대해 협력을 제안. |

(2) 판매경로

| (기준년도 : 2025년 1분기) | (단위 : 백만원, 천달러) |

|

매출 유형 |

품 목 |

구분 |

판매경로 |

판매경로별 매출액(비중) |

|||

|---|---|---|---|---|---|---|---|

|

KRW |

USD |

비중 |

|||||

|

제품 |

가변 저항식 센서 |

IAPS |

국내 |

(주)동희정공, 경창산업(주) → 현대기아차 |

860 | - | 8.97% |

| BPS | 국내 | 에이치엘만도(주) → 현대기아차, Ford 외 (주)광진기계 → KG모빌리티 (주)에스엘, World A&D → NIO |

956 | - | 9.98% | ||

|

전자식 Inductive 센서 Asic II |

SLS |

국내 |

경창산업(주) → 현대기아차 |

2,567 | - | 26.79% | |

| NAPS | 국내 | 경창산업(주), (주)동희정공 → 현대기아차 (주)시스트로 → KG모빌리티 KH Global → CROUSE |

1,750 | - | 18.26% | ||

| Controller | PWM HI console |

국내 | 효성전기(주) → 한온시스템 → 현대기아차 | 599 | - | 6.26% | |

| Solenoid | - | 국내 | 엘에스이모빌리티솔루션 → 현대기아차, 르노삼성 말레동현필터시스템 → 현대기아차 |

807 | - | 8.42% | |

다. 주요 매출처 현황

| (단위 : 백만원, 천달러 ) |

| 매출 유형 |

품 목 | 주요 매출처 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

결제조건 | ||

|---|---|---|---|---|---|---|---|---|

| 제품 | 가변 저항식 센서 |

TPS | 국내 | 부라다워너 유한책임회사 |

35 | 138 | 76 | 매월12일 |

| 전자어음60일 | ||||||||

| 수출 | BDEMS, SMP |

- | ($133) | ($151) | 수출T/T방식 | |||

| - | 183 | 199 | ||||||

| 소계 | 35 | 321 | 275 | - | ||||

| IAPS | 국내 | (주)동희정공 외 | 860 | 3,545 | 3,276 | 매월25일 | ||

| 전자어음55일 | ||||||||

| BPS | 국내 | 에이치엘만도(주) 월드A&DS 외 |

956 | 4,035 | 4,629 | 매월10일 | ||

| 전자어음10일~60일 | ||||||||

| 전자식 Inductive 센서 |

CNAPS | 국내 | (주)동희정공 | 130 | 371 | 507 | 매월25일 | |

| 전자어음55일 | ||||||||

| NAPS | 국내 | (주)동희정공, 경창산업 외 |

1,750 | 7,549 | 5,964 | 매월15일, 25일 | ||

| 전자어음55~60일 | ||||||||

| SLS | 국내 | 광진기계, 경창산업 |

2,567 | 9,400 | 9,293 | 매월15일,매월말일 | ||

| 전자어음60일~90일 | ||||||||

| HALL IC 센서 |

X2T | 국내 | 동인테크 | 4 | 22 | 13 | 매월말일 | |

| 60일 | ||||||||

| CPS_N | 국내 | 경창산업 | 20 | 13 | 153 | 매월15일 | ||

| 전자어음60일 | ||||||||

| MEMS | SAP | 국내 | 타타대우 | 151 | 731 | 680 | 매월5일 | |

| 전자어음60일 | ||||||||

| SOLENOID | SOLENOID | 국내 |

말레동현, 엘에스이모빌리티 |

807 | 3,066 | 3,158 | 매월 10일, 말일 | |

| 전자어음 60일 | ||||||||

| Controller | PWM HI Console |

국내 | 효성전기 | 599 | 2,310 | 2,490 | 매월26일 | |

| 적외선 열영상 카메라 | 국내 | 한화시스템 外 | 126 | 447 | 685 | - | ||

| 기타 | 국내 | 동희 / 타타대우 | 319 | 994 | 1488 | - | ||

| - | ||||||||

| 주1) DPSK(Delphi Powertrain System Korea), BDEMS(Beijing Delphi wanyuan Engine Management System), SMP(Standard Motor Products) |

라. 수주상황

| (단위 : 원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 적외선열영상카메라(퀀텀레드미니) | 2022.03.02 | 2022.03.02~2026.04.30 | 50,000 | 13,500,000,000 | 10,000 | 2,700,000,000 | 40,000 | 10,800,000,000 |

| 합 계 | 50,000 | 13,500,000,000 | 10,000 | 2,700,000,000 | 40,000 | 10,800,000,000 | ||

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험(환위험 및 이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할수 있는 효과를 최소화하는데 중점을 두고 있습니다. 당사는 특정 위험을 회피하기 위해 파생상품을 이용하고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 재무회계팀에 의해 이루어지고 있습니다. 재무회계팀은 회사의 현업부서와 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다.

가. 시장 위험

(1) 외환 위험

당사는 국제적인 영업활동으로 인하여 외환위험(주로 달러화에 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

당사의 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

2025년 1분기 기준 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 5% 변동시 당사의 세전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 2025년 1분기 | 2024년 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 법인세차감전순손익 | 86 | (86) | 73 | (73) |

(2) 이자율 위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 당사의 이자율위험관리의 목표는 이자율변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

2025년 1분기 기준으로 다른 모든 변수가 일정하고 차입금에 대한 이자율이 1%상승 또는 하락할 경우 변동이자부 차입금에 대한 이자비용으로 인하여 당 회계기간에 대한 세전이익은 102백만원(전기: 108백만원)만큼 감소 또는 증가하였을 것입니다.

나. 신용 위험

신용위험은 회사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 을 포함한 거래처에 대한 신용위험뿐 아니라 현금및현금성자산, 은행 및 금융기관예치금과 파생금융상품 등으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 신용등급이 우수한 금융기관과 거래하고 있으며, 재무회계팀의 승인, 관리, 감독 하에 이루어지고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 일반 거래처의 경우 고객의 재무상태, 과거경험 등 기타요소들을 고려하여 신용도가 일정 수준 이상인거래처와 거래하고 있으며 주기적으로 연체관리를 하고 있습니다.

신용여신은 신용정책 상의 평가기준에 의거하여 적정한도가 산출되며 기 설정된 내부의 재량권 및 절차에 따라 엄격하게 집행됩니다.

당기 중 신용한도를 초과한 거래처는 없었으며, 당사는 거래처의 의무불이행으로 인한 손실을 예상하고 있지 않습니다.

금융자산과 관련한 신용위험으로 인한 최대 노출금액은 금융기관에 예치된 현금 및현금성자산, 매출채권, 기타수취채권, 파생금융상품 및 금융기관예치금을 포함한 모든 금융자산의 장부금액입니다.

다. 유동성 위험

당사는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 회사의 자금조달 계획, 약정 준수, 회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

2025년 1분기 현재 금융부채에 대하여 보고기간말부터 계약만기일까지 잔여만기에 따라 만기별로 구분된 순유동성은 다음과 같습니다.

현재 금융부채의 잔존계약 만기에 따른 만기구조는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 1년 이내 | 1년 초과 ~ 5년 이내 |

합 계 | 1년 이내 | 1년 초과 ~ 5년 이내 |

합 계 | |

| 매입채무 | 2,881,368 | - | 2,881,368 | 2,381,407 | - | 2,381,407 |

| 차입금 | 32,742,315 | - | 32,742,315 | 25,850,690 | - | 25,850,690 |

| 기타금융부채(*) | 961,953 | 390,354 | 1,352,307 | 676,218 | 362,950 | 1,039,168 |

| 파생금융부채 | 13,942,002 | - | 13,942,002 | 12,599,490 | - | 12,599,490 |

| 합 계 | 50,527,638 | 390,354 | 50,917,992 | 41,507,805 | 362,950 | 41,870,755 |

(*) 미지급비용 중 종업원급여부채 및 금융보증부채의 장부금액을 제외한 금액입니다.

라. 자본 위험 관리

당사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 당사는 주주에게 지급되는 배당을 조정하고, 주주들에게 자본을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

산업내의 타사와 마찬가지로 당사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금 및 현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에순부채를 가산한 금액입니다.

당분기말과 전기말 현재의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 이자부 차입금 | 32,742,315 | 29,412,690 |

| 차감:현금성및현금성자산 | (26,464,523) | (25,129,124) |

| 순부채(A) | 6,277,792 | 4,283,566 |

| 자기자본 | 115,344,679 | 76,862,215 |

| 자기자본 및 순부채(B) | 121,622,471 | 81,145,781 |

| 부채비율(A/B) | 5.16% | 5.28% |

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약 등

당사는 2021.02월 한화시스템(주)와 사업협력 MOU를 체결한 바 있습니다. 협약을 통해 열영상사업에 대한 양사 간 상호 연구, 개발 및 사업을 협업하며 소형/저가 지능형 열영상엔진모듈 개발 및 자율주행차량用 나이트비전에 대한 공동연구를 추진할 예정입니다. 한화시스템이 자체 개발한 열영상엔진모듈 퀀텀레드를 주문자 위탁생산(OEM) 방식으로 독점 생산 중에 있으며, 2025.03.21 한화시스템과 열화상 카메라 모듈 브랜드 '퀀텀레드(QUANTUM RED) 사업의 전용실시권 계약을 체결했습니다. 또한 한화시스템의 저격용 소총 AI 열영상 조준경사업의 '퀀텀레드' 주문자 위탁생산(OEM) 공급계약을 체결하였습니다.

주요 계약의 금액 등 분쟁의 소지가 있는 사항은 기재하지 않았습니다.

또한 당사는 2022.03.02 한화시스템(주)와의 적외선열영상카메라(퀀텀레드미니)의 단일판매 공급계약을 진행하였습니다. 공급계약 금액은 135억원 규모이며, 계약기간은 2022.03.02~2026.04.30 입니다. 2024.04.26 당사가 제출한 단일판매 공급계약체결 공시를 참고해주시기 바랍니다.

2022.01.20일자 주식회사 금영이엔지 지분 취득을 목적으로 한 티더블유글로벌투자 조합에 110억의 지분 취득을 실시하였습니다. 지분 취득관련 세부사항은 2022.01.20 당사가 제출한 타법인주식및출자증권 취득결정 공시를 참고해주시기 바랍니다.

2022.03.30 기준 당사가 현금출자한 110억에 대한 출자지분 금액분에 대하여 주식회사 금영이엔지의 지분 31.43%를 현물(주식 15,714주)로 취득을 완료하였으며, 관계회사로 편입되었습니다. 또한 2023년 01월 03일 타법인 주식및 출자증권 취득 결정 공시를 통해 당사가 보유한 금영이엔지 보통주식에 대하여 종속회사인 티더블유인베트스먼트(주)로 현물출자 결정을 하였으며, 2023년 02월 27일 11,028,000천원의 현물 출자를 완료하여 티더블유인베스트먼트(주) 신주발행 주식 배정을 완료하였습니다.

당사는 2021.08.05 대흥이공이센트럴 유한회사의 재무적 투자자로 출자하였으며, 대흥이공이센트럴 유한회사의 부동산 재개발 사업 관련 9,000백만원의 투자 및 3,700백만원의 금전대차를 실시하였습니다. 금전대차 3,700백만원은 2022.01.28 전액 상환 완료되었으며 투자금 9,000백만원은 당사가 2022.10.06에 설립한 티더블유인베스트먼트(주) 자회사에 현물출자를 진행하였습니다. 현물출자에 따른 2022년 12월 28일 티더블유인베스트먼트(주) 신주발행 주식 배정을 완료하였습니다.

당사와 미국 제네시스 퀀텀 간 기술 연구개발 등 사업협력 및 투자를 통한 양사 간 시너지 창출을 위한 출자를 목적으로 2022.07.19 타법인 주식 및 출자증권 취득결정(자율공시) 최초 공시 및 정정공시를 통해 Genesis Quantum Inc(미국) 주식 5만주를 현금출자를 통해 취득 공시를 진행하였으며, 2022.12.02 신주취득을 완료하였습니다. 또한 당사는 2023.02.28 5만주에 대한 추가지분 취득이 있었습니다. 미국 제네시스 퀀텀의 지배구조 개편(지큐티코리아가 Genesis Quantum Inc.의 모회사 전환)을 위한 주식매매계약을 2025.02.07일 진행하였으며, 투자지분율과 동일한 지분율과 지큐티코리아의 주식을 매입함으로써 당사의 투자처에 대한 투자보유지분은 동일합니다.

2023.08.29 타법인 주식 및 출자증권 취득결정 공시를 통해 (주)엔엠테크의 의결권을 포함한 상환전환우선주(RCPS) 454,545주를 취득하기로 공시하였으며, 2023.09.12 납입을 통한 취득을 완료하였습니다. 당사는 2023.08.29 15회차 사모전환사채 발행을 통해 상환전환우선주(RCPS)의 인수금액과 사채 납입금액을 상계하는 방식으로 상환전환우선주 취득을 완료하였습니다.

2024.07.16 당사는 전략적 협업에 따른 사업 다각화를 목적으로 타법인 주식 및 출자증권 취득결정 공시를 통해 휴림로봇(주)의 보통주 3,828,871주를 취득하였습니다.

2024.12.06 당사는 이사회결의를 통해 한화인텔리전스(주)와의 합병을 결정하였으며, 이후 2025년 03월 11일에 개최한 주주총회 갈음 이사회에서 합병 승인을 최종 확정하였습니다.

나. 연구개발활동

1) 연구개발 담당조직

|

2) 연구개발 비용

당사 연구개발비는 각 법인이 수행하는 사업과 서비스의 특성을 고려하여 연구활동, 개발활동과 관련된 직·간접비용을 바탕으로 합리적인 기준에 따라 산정되었습니다.

| (단위 : 천원) |

| 구 분 | 2025년 1분기 (제20기) |

2024년 (제19기) |

2023년 (제18기) |

|

|---|---|---|---|---|

| 자산처리 | 원재료비 | - | 1,129 | 11,864 |

| 인건비 | - | 55,717 | 173,598 | |

| 감가상각비 | - | - | - | |

| 위탁용역비 | - | 60,000 | 694,380 | |

| 기타경비 | - | - | 1,319 | |

| 조정 | - | - | - | |

| 비용 처리 |

제조원가 | - | - | - |

| 매출원가 | - | - | - | |

| 판관비 | 292,211 | 1,100,685 | 1,066,785 | |

| 합 계 (매출액 대비 비율) |

292,211 (3.05%) |

1,217,531 (3.26%) |

1,947,946 (5.26%) |

|

| 주) 매출액 수치는 유상사급 회계(상계)처리가 변영된 금액 기준입니다. |

3) 연구개발 실적

가) 정부과제 수행 현황

|

구분 |

ITEM |

사업기간 |

연구결과및기대효과 |

비고 |

|

|---|---|---|---|---|---|

| MEMS 공정개발 | 2D 압전 소재 기반 마이크로폰 MEMS 공정 개발 | 22.04.08~24.12.31 |

◆연구결과 |

- | |

| 적외선 열영상(IR) 카메라 | 배전반 화재감시를 위한 TRUSafer 개발 | 23.05.08~23.09.30 |

◆연구결과 |

- | |

| 엣지 디바이스 및 전용 딥러닝 플랫폼을 탑재한 열화상 카메라 솔루션 개발 및 상용화 |

21.08.16~23.08.15 | ◆연구결과 - 엣지 디바이스 및 전용 딥러닝 플랫폼을 탑재한 열영상 카메라 - 스마트 축사의 동물 체온 측정 자동화 솔루션 개발 - 스마트 팩토리의 설비 데이터 수집 자동화 솔루션 개발 ◆기대효과 열영상이 포함된 스마트 카메라 완제품과 AI 소프트웨어를 End-to-End 로 제공하여 고성능 스마트 카메라가 필요한 고객의 니즈를 충족 |

|||

| 적외선 열영상(IR) 센서 |

12um 픽셀의 qVGA 해상도를 갖는 비냉각형 열영상센서 개발 | 19.04.01 ~ 20.03.31 |

◆연구결과 |

- | |

| 반도체 공정을 이용한 CMCL (Ceramic Metal Ceramic Layers) 기술을 적용한 온도센서 개발 | 21.05.10~21.10.31 | ◆연구결과 Pt를 이용한 고온 온도센서 제작을 통한 Pt증착, Pt 패턴, Pt Etch, Anneal 공정기술 개발 ◆기대효과 - 원가경쟁력 확보를 위한 미세패턴 구현 기술 및 설계 기술의 최적화 확보 - 자동차 외 고온 측정 산업용 적용 가능성에 따른 파급효과 확보 |

- | ||

| Hydrogen Profiling Multi-Layer (HPML) 기술을 통한 continuous silicon layer (thermistor)을 적용한 열영상 센서 개발 | 21.04.01~21.12.31 | ◆기대효과 현재 나노종합기술원에서 양산하고 있는 35um 픽셀 사이즈의 80×60과 개발 중인 17um pixel의 320×240 등에 플랫폼 공정으로 적용 계획 |

- | ||

| IPS | IPS(Inductive Pressure Sensor) 개발 | 22.06.27~22.12.31 | ◆기대효과 - 압력 센싱 원천 기술(Core 구조, 센싱 방법, ASIC die)를 확보하여 차량용 압력센서 주요 선진사 대비 기술적 우위 선점 - 선진사 제품 대비 제품 경량화 및 가격경쟁력 강화를 통한 국내 내수시장 및 해외 시장 진입 용이 |

- | |

|

가변저항식 센서 |

고신뢰성 쓰로틀 포지션 센서개발 (TPS) |

10.10.01 ~ 11.06.30 |

◆연구결과 고 신뢰성의 전자식 자동차용쓰로틀 포지션 센서 개발 ◆기대효과 Throttle Position Sensor의 국산화 Global market 진출 |

◆양산중 |

|

|

전자식 Inductive Sensor |

ASICⅠ |

인덕티브 기반의 전자식 조향센서 모듈개발 (SATS) |

08.06.01 ~ 11.05.31 |

◆연구결과 국내의 유일의 Inductive 방식 기술 보유를 통한 기술자립과 부품 국산화 ◆기대효과 Wide angle 및 Torque sensor 기술확보 SATS 국산화 |

◆ HKMC상용부문과 HMC의 LF차종에 응용적용 중 (CNAPS, NAPS) |

|

인덕턴스 기반의 능동형 현가 장치용 차고센서 (SHS) |

08.12.01 ~ 11.09.30 |

◆연구결과 국내의 유일의 Inductive 방식 기술 보유를 통한 기술자립과 부품 국산화 ◆기대효과 SHS 국산화 지능형 자동차 시스템 완성도 향샹 |

- | ||

|

차세대 자동차용 차륜속도센서 (WSS) |

09.10.01~11.09.30 |

◆연구결과 국내의 유일의 Inductive 방식 기술 보유를 통한 기술자립과 부품 국산화 ◆기대효과 기존 센서의 문제점 보완 및 대체 가능 차량 경량화 및 원가절감에 기여 |

◆ HL만도(현재 채택되고 있는 Hall IC방식을 당사 Asic을 활용한 방식으로 제안중) |

||

|

브레이크 라이닝 감지를 위한 센서개발 (LWS) |

12.06.01~14.05.31 |

◆기대효과 Inductive Linning Wear Sensor 제작기술 확보 및 국산화를 통한 수입대체효과기대 |

◆TATA대우 양산 |

||

| LKAS(Lane Keeping Assist System) 용 TAS 개발 |

17.07.01~20.12.31 | ◆연구결과 Steering Wheel의 Torque와 Angle을 동시측정가능한 Sensor 개발 ◆기대효과 확산되고 있는 자율주행자동차 및 차선이탈방지 경보시스템, 차선유지보조시스템과 같은 안전장치, 속도에 따라 Steering Torque등을 제어하는 편의장치 등에 필요한 필수 Sensor로서 관련 Application에 모두 응용 가능 |

◆ 20년도 과제 완료 후 양산을 목표로 추가 자체 개발 중 | ||

| SAMAND APS 개발 | 18.05.01~19.04.30 | ◆연구결과 SAMAND(차종명) Application에 적합한 Sensor 개발 ◆기대효과 매출증대 및 유사한 모든 악셀페달센서 Application 가능 |

◆본 과제는 해외수요처가 필수로 지정되어 있어야 하는 국책과제로 양산을 목표로 개발중이며, 수요처 및 Application이 확정되어 있음. | ||

|

ASIC Ⅱ |

무접점 스톱램프 스위치 (SLS) |

08.06.01 ~ 10.05.30 |

◆연구결과 전세계 유일의 Inductive 방식 기술 보유를 통한 기술자립 ◆기대효과 기계식 스위치의 전자화 전장 시스템의 신호 안정도를 확보 |

◆ 현대&기아 A/S대응 기아(K5택시)양산적용 쌍용(2015.01. 'X100') |

|

나) 고객수요 개발 수행 현황

|

구분 |

ITEM |

사업기간 |

연구결과및기대효과 |

비고 |

|

|---|---|---|---|---|---|

|

전자식 Inductive Sensor |

ASIC I |

CNAPS |

09.09.30 ~ 13.10.31 |

◆연구결과 고 신뢰성 인덕티브 센서 독자기술 확보 ◆기대효과 센서의 국산화를 통한 수입대체 효과 및 설계기술 확보로 경쟁력 있는 독자적 설계 가능 가변저항식 센서 대체 가능 |

◆HKMC 상용차 양산 적용중 |

|

승용 NAPS |

11.11.20 ~ 14.01.20 |

◆연구결과 고 신뢰성 인덕티브 센서 독자기술 확보 ◆기대효과 -센서의 국산화를 통한 수입대체 효과 및 설계기술 확보로 경쟁력 있는 독자적설계 가능 가변저항식 센서 대체 가능 |

◆LF차종(HMC) 양산 적용중 |

||

| APS | 22.02.17 ~ 22.07.31 |

◆연구결과 비 접촉 APS 개발 (N3 APS C/O 사양으로 개발) ◆기대효과 글로벌 센서시장 진출 및 시장확대 |

◆N3 플랫폼 차종 양산 적용중 | ||

|

가변저항식 센서 |

MTPS |

12.01.02 ~ 13.11.30 |

◆연구결과 가변저항식 센서 제품기술 추가확보 ◆기대효과 글로벌 센서시장 진출 및 시장확대 |

◆CROUSE 양산 | |

| BPS | 14.01.19 ~ 14.10.01 |

◆연구결과 가변저항식 센서 제품기술 추가확보 ◆기대효과 글로벌 센서시장 진출 및 시장확대 |

◆HL만도 양산 공급중 |

||

| BPS | 17.08.01 ~ 18.04.16 |

◆연구결과 브레이크페달용 가변 저항식 접촉식 센서 개발완료 ◆기대효과 매출증대 및 친환경차(HEV/EV)에 확대 적용 |

◆HL만도 TL,QL,PE | ||

| BPS | 18.05.01 ~ 18.09.27 |

◆연구결과 기존 브레이크페달용 가변 저항식 접촉식 센서를 기반으로 확대 적용 ◆기대효과 중국차 적용에 따른 매출 증대 |

◆HL만도 Geely | ||

| BPS | 18.03.01 ~ 19.07.31 |

◆연구결과 기존 브레이크 페달용 가변 저항식 접촉식 센서를 일부 변경하여 대형차에 적용 ◆기대효과 매출액 증대 및 친환경차 적용차종 확대 |

◆HL만도 RG3 | ||

| BPS | 20.07 ~ 22.04 |

◆연구결과 가변저항식 센서 제품기술 추가확보 ◆기대효과 - 글로벌 센서시장 진출 및 시장확대 - Canoo BPS 양산 개발, LV1 모델에 적용(2022년 4월) |

◆만도 Canoo BPS 양산 | ||

| 통합형 스트로크 센서 (SLS&BPS) |

23.03.02 ~ 26.01.30 |

◆연구결과 통합형 스트로크 센서 개발 ◆기대효과 SLS & BPS 제품을 적용하는 친환경 차량에 두 제품의 성능을 구현하는 통합형 센서 개발 |

◆eM Platform HDP 옵션율 적용 예정 | ||

| APS | 14.06.27 ~ 14.11.30 |

◆연구결과 가변저항식 센서 제품기술 추가확보 ◆기대효과 글로벌 센서시장(유럽 및 북미) 진출 및 시장확대 |

- | ||

|

Actuator |

OCV Coil Assembly |

12.09.04 ~ 13.07.31 |

◆연구결과 전자식Inductive Sensor 기반으로 한 솔레노이드 해석 및 설계기술확보 ◆기대효과 자동차 산업 및 일반 산업용actuator(Solenoid) 시장 진출가능, |

◆DPSK 양산 공급중 |

|

| IVCP | 14.07.29 ~ 15.09.30 |

◆연구결과 전자식Inductive Sensor 기반으로 한 솔레노이드 해석 및 설계기술확보 ◆기대효과 자동차 산업 및 일반 산업용actuator(Solenoid) 시장 진출가능, |

◆DPSK 양산 공급중 | ||

|

Injector Coil Assembly |

13.01.01 ~ 15.12.31 |

◆연구결과 전자식Inductive Sensor 기반으로 한 솔레노이드 해석 및 설계 기술 확보 ◆기대효과 자동차 산업 및 일반 산업용 Actuator(Solenoid) 시장 진출가능 |

◆HMC & Continental 외주개발용역중 |

||

| Controller | 68 BLM | 14.09.15 ~ 15.12.15 |

◆연구결과 자동차용 모터(DC/BLDC) 제어기술 확보 ◆기대효과 -자동차용 모터제어관련 Application 확대 용이 |

양산중 | |

| Console | 14.09.15 ~ 15.12.15 |

◆연구결과 자동차용 모터(DC/BLDC) 제어기술 확보 ◆기대효과 -자동차용 모터제어관련 Application 확대 용이 |

HMC HI 양산 적용 중 | ||

| Blower Fan 제어기 | 17.12.27 ~ 18.06.29 |

◆연구결과 블로워 일체형 PWM 제어기술 확보 ◆기대효과 -자동차용 블로워 모터 Application 확대 적용 |

◆효성전기 양산 |

||

|

영상카메라 |

디지털 영상 카메라 모듈 |

11.12.01 ~16.11.30 |

◆연구결과 카메라 영상 디지털화 데이터 전송기술 기반 영상품질 및 전송거리 향상과 디지털 송수신 독자기술(DOPVDM : Discrete Orthogonal Phase Vector Multiplexing) 확보 ◆기대효과 자동차 산업, 일반 산업용 시장 진출 및 동 시장 아날로그 방식 대체 가능 |

◆IR Sensor & Camera 양산 중 |

|

| 적외선 열영상 카메라 TRUSafer |

22.12 ~ 23.03 |

◆연구결과 - 중대재해처벌법 강화에 따른 배전반 화재감시를 위한 플랫폼 서비스 개발 - CMOS 공정을 이용한 비냉각형 LWIR 센서 국산화 ◆기대효과 - 화재발생 이전 피사체 발열 모니터링으로 화재징후 감지 및 재산보호 - 중대재해처벌법 강화에 따른 시설 및 설비 화재감지 서비스 제공 - 온도 측정의 정밀도보다 변화의 추이를 실시간으로 전달받아 변화 감지 시 사전에 점검하고 예방가능 |

◆TRUSafer 양산 중 | ||

| ESM SENSOR | ESM SENSOR |

23.06.01 ~ 24.03.30 | ◆연구결과 ESM A'ssy 개발 및 신규 MID 공법 적용 ◆기대효과 - 원가 절감 및 기존 제품과 동등한 성능을 통해 고객 요구사항 만족 |

- | |

7. 기타 참고사항

가. 용어의 설명

| 주요 용어설명 |

| 용어 | 해설 |

|---|---|

| APS | Accelerator Pedal Sensor의 약자로서 운전자가 차량 악셀 페달을 밟으면 그 각도를 측정하여 전기적 신호로 변환시켜 ECU에 전송하는 변위센서 |

| TPS | Throttle Position Sensor의 약자로서 엔진에 부착되어 있는 공기밸브 개폐 각도를 측정하여 전기적 신호로 변환시켜 ECU로 전송하는 변위센서 |

| IAPS | Independent Accelerator Pedal Sensor의 약자. 기존 APS가 악셀 페달 모듈의 구성품으로써 조립단계에서 장착되는데 비해 IAPS는 악셀 모듈 외부에 부착 가능한 APS로서 차종과 관계없이 사후 부착이 가능하도록 설계된 제품 |

| SLS | Stop Lamp Switch의 약자로서 운전자가 차량 브레이크를 밟았을 때 그 신호를 감지하여 ECU에 전송하는 스위치 |

| CNAPS | Commercial Non-contacting Accelerator Pedal Sensor의 약자로서 상용차의 악셀 페달에 들어가는 전자식 인덕티브 센서 |

| NAPS | Non-contacting Accelerator Pedal Sensor의 약자로서 승용차의 악셀 페달에 들어가는 전자식 인덕티브 센서 |

| BPS | Brake Pedal Sensor의 약자로서 주로 하이브리드 및 전기차량에 장착되어 운전자가 차량 브레이크를 밟았을 때 전압값을 센서가 측정하여 전기적 신호 변환 후 ECU로 전송하는 변위센서 |

| CPS | Clutch Pedal Sensor의 약자로서 클러치 상부에 장착되어 운전자가 클러치 페달을 밟았을 때 그 신호를 감지하여 전기적 신호로 변환되어 ECU에 전송하는 센서. 차량 변속시 발생하는 울컹거림을 보정해주는 역할을 함. |

| X2T | TSMS(Transmission Shift Motor Sensor의 약자)라고도 하며 2륜구동과 4륜구동을 변환시켜주는 모터에 장착되어 기어모터의 속도 및 방향정보를 전기적 신호로 변환후 ECU로 전송하는 반도체식 센서 |

| SAP | Sensor Air Pressure의 약자로서 상용차 유압 시스템에 사용되며 차량 내 공기압력량을 감지하여 전기적 신호로 변환시켜 ECU에 전송하는 반도체식 센서 |

| OCV | 오일 펌프로부터 공급된 엔진오일을 엔진 컴퓨터(ECU)의 제어를 받아 CVVT(가변 밸브 타이밍 조절장치)로 가는 유체 통로의 방향을 변경시켜 밸브 개폐 시기를 조정 |

| IVCP | 차량엔진이 왕복 운동 시 Oil의 흐름방향을 조절하는 Oil Control Valve(OCV)를 작동시키는 Solenoid |

| 인쇄전자기술 | 인쇄전자기술은 원하는 곳에 필요한 물질을 패터닝 할 수 있는 단순 공정이며, 재료사용 효율성이 100%에 가깝고 폐기물이 적은 친환경 기술 |

| 가변저항식 센서 |

이동 가능한 접촉자가 이동함에 따라 달라지는 저항값을 변화시킬 수 있는 구조로 된 저항을 읽는 센서 |

| 전자식 인덕티브 센서 |

반도체 적용 센서의 한 종류로서 회전하는 알루미늄 모터가 PCB의 코일의 자기장을 읽는 방식. 기존 기계식보다 응답속도가 빠르고 소음이 없고 내구성이 강하여 수명이 김 |

| Solenoid (솔레노이드) |

전류가 코일에 공급되었을 때 코일 속으로 플런저를 잡아당겨 기계적인 운동을 일으키는 전자기계식 장치로 밸브, 스위치 접점 및 기타 움직이는 부품을 제어하기 위해 사용 됨 |

| ASIC Ⅰ | 각도(0°∼360°),변위,토크,속도,인덕티브 기술 등을 집적화한 반도체 IC로 자동차 산업 분야에는 APS,WSS,SATS,TPS에 적용가능하며 일반 산업용 센서에는 각도,속도,토크에 적용가능함 |

| ASIC Ⅱ | 거리(0㎜~10㎜)를 감지할 수 있는 반도체 IC로 자동차 산업 분야에는 근접센서 및 스위치 센서에 활용 가능하고 SLS에 적용 가능하며, 일반 산업용 및 자동차 설비에 적용 가능함 |

| Hall IC | 반도체 적용 센서의 한 종류로서 Hall Effect를 이용한 센서의 낮은 감도를 향상시키기 위해 전자회로(IC) 제조기술을 응용하여 감도가 높고 생산이 용이함 |

| ECU | Electronic Control Unit의 약자로서 컴퓨터의 CPU와 같은 기능을 하도록 IC등의 전자회로를 결합한 자동차 내 정보처리장치를 의미함. 연료의 공급과 공기의 공급을 조절하고 점화플러그의 점화시기를 조절해 최적의 성능을 구현하는 자동차의 핵심 부품 |

| MEMS | Micro Electro Mechanical Systems의 약자로서 기계부품, 센서, 액츄에이터, 전자회로를 하나의 실리콘 기판 뒤에 집적화 한 장치를 의미 |

| Actuator (액츄에이터) |

차량의 공조 System인 HVAC 모듈에서 공기순환로 날개의 개폐동작으로 바람세기조절, 풍향변경, 온도조절, 내,외부 공기순환 등을 조절시키는 장치 |

| BLDC Motor Controller |

대형차량 실내 공조 장치의 부품으로써 에어컨, 히터 작동 시 바람을 발생시키는 모터를 제어하는 장치로 HVAC에 장착되어 사용자의 조작에 따라 차량 실내 온도를 유지[풍량제어] |

| LWS (Lining Wear Sensor) |

차량의 제동장치(Brake System)로 주행 중인 자동차를 감속 및 정지시키고 주차상태를 유지하기 위한 장치로 브레이크 라이닝의 마모상태를 계기판에 시각적 경고 및 표시로 교환시기, 교환위치를 자동으로 알려줌 |

| Injector (인젝터) |

연료분사 노즐로서 연료를 분사하고 연료와 공기가 잘 섞이도록 하는 자동차의 부품으로 엔진의 실린더 가장 가까이에서 연료를 최종 공급하는 장치. ECU의 신호에 따라 연소실에 연료를 분사함 |

| Packaging (패키징) |

반도체칩 또는 전자장치를 PCB에 탑재하여 전기적으로 연결해주어 본래의 기능을 할 수 있게 해주는 기술 |

| MWW | Multi Wire Wiper로 가변저항식 센서에서 접촉을 통해 저항을 발생시키는 브러쉬 형태의 자재. 센서의 기계적 동작을 PCB에 인쇄된 카본저항과 마찰을 통한 전기적신호변위를 위한 부품으로 PCB 카본에 접촉하여 PCB에 인쇄된 위치별 카본 저항값을 전달하는 기능 |

| PCB (인쇄회로) |

가변저항식 센서의 카본을 인쇄, 전기적 변위를 단자를 통하여 ECU와 연결되는 부품으로 카본의 저항값이 생성될 수 있도록 Pattern을 형성하여 MWW에 의해 전달된 저항값을 단자를 통하여 ECU에 전달하는 기능 |

| IC | 전자회로로 PCB면에 회로를 인쇄하고 소성과정을 거쳐 전기적 성질을 띄게 하는 부품 |

| Resin | 사출품을 제조하기 위한 원재료 |

| 카본 | 가변저항식 센서에서 저항값을 확인하기 위해 인쇄된 부분 |

| 커플러 | 전자식 인덕티브 센서에서 돌아가는 틀(송신 코일에 붙어있음) |

| IR Sensor | 적외선을 이용해 온도,압력,방사선의 세기 등 물리량이나 화학량을 검지하여 신호처리가 가능한 전기량으로 변화시키는 장치 |

나. 특허현황

| 구분 | 국내 | 해외 | 합계 |

| 특허출원 | 3 | 6 | 9 |

| 특허등록 | 64 | 7 | 71 |

| 디자인권 출원 | 1 | 1 | 2 |

| 디자인권 등록 | 12 | - | 12 |

| 상표권 | 10 | - | 10 |

| 합계 | 90 | 14 | 104 |

1) 특허권 명칭 및 적용제품군 등 상세사항은 XII.상세표를 참고하여 주시기 바랍니다.

2) 당사는 한화인텔리전스(주)(舊(주)에이치에스티)와의 합병으로 특허권 일부가 이전되었습니다.

| ※상세 현황은 '상세표-4. 지적재산권 보유현황(상세)' 참조 |

다. 사업부문의 시장 여건 및 영업의 개황

1) 산업의 특성

(가) 센서산업

센서란 대상에서 물리, 화학 및 바이오 정보를 감지ㆍ취득하여 관측자가 시스템에서 읽을 수 있는 신호로 변환하는 정보 소자를 의미합니다. 현재 거의 모든 산업에서 다양한 종류의 변위량을 계측하기 위해 기본적으로 사용되고 있으며, 지능화된 스마트센서가 인터넷과 연결되어 IoT센서로 발전하고 있고 빅데이터를 활용하는 신산업에서 데이터를 획득하여 전송하는 핵심부품입니다. 센서의 종류로는 이미지센서, 압력센서, 가속센서, 온도센서, 유압센서 등이 존재하며, 센서 적용 사례로는 흔히 볼 수 있는 수온온도계, 전압계, 유압계, 자동차 속도계부터 닌텐도게임기, 스마트폰, 경비시스템, 에어백 등이 있습니다.

최초 센서는 개별 단위 센서부를 구성하는 소자/소재형 센서로 사용이 되다가 1975년대부터 비약적 발전을 이루며 1990년대에 반도체, 나노, MEMS (Micro Electromechanical System, 초소형전자기계시스템) 기술이 도입되면서 소형화됐으며, 2012년 이후 Micro Controller Unit(MCU)이 센서에 내장되면서 제어, 판단, 저장, 통신 기능을 갖춘 스마트 센서 중심으로 발전하고 있습니다. 현재 센서는 단일센서 모듈 → 복합센서 모듈 → One-chip화 복합센서로 융복합 지능화 추세의 센서로 발전하고 있습니다.

| 【센서 발전 과정】 |

|

| 출처) | 지식경제부 보도자료, 2012.12.15 |

센서산업은 칩, 패키지, 모듈, 시스템의 단계를 거쳐 대부분의 산업에 활용되고 있으며, 차세대 성장산업, 수출유망 부품산업, 선진국 주도형산업, 첨단지식 산업 등의 특징을 지니고 있습니다. 타 산업과의 융복합을 통해 기존의 가치를 획기적으로 증대시키는 가치 향상산업이며, 미래 유망산업인 스마트기기, 미래자동차, 스마트공장, 로봇, 드론 등의 핵심부품으로 적용되는 차세대 신산업의 필수 요소이므로 전후방 효과가 큰 기반산업입니다.

또한 첨단기술 집약적 부품산업으로 IT 융합 완성제품의 기능과 성능을 좌우하고 4차산업혁명을 위한 빅데이터, 인공지능, 자율주행, 블록체인 등에 사용이 되어지는 첨단 지식 산업입니다. 이처럼 센서는 융합의 핵심매개체로서 부품 또는 모듈로 내재화되어 타산업의 제품, 서비스 및 공정을 혁신하거나 새로운 부가가치를 창출하는데 역할을 하고 있습니다.

| 【센서 산업의 특성】 |

|

| 출처) | 산업통상자원부(2018), 센서산업분야 2018년 산업기술 R&BD전략 |

(나) 자동차용 센서산업

세계 각국의 교통 안전 법규와 환경 규제 정책 강화, 자동차의 안전성 향상에 대한 보험업계의 압력 등으로 인하여 자동차의 성능 기준은 점차 높아지고 있으며, 과거와 같은 기계적 시스템 구현 방식을 통해서는 자동차의 기능을 추가하거나 향상시키는데 한계가 있습니다. 이러한 한계를 뛰어넘기 위해 만든 것이 바로 다양한 전자장치이며, 그 핵심을 차지하고 있는 것이 자동차용 센서입니다.

자동차용 센서는 1971년 세계 최초로 미국 인텔사가 4비트 마이크로컴퓨터의 상용화 개발 성공을 바탕으로 인간이 조작하던 일들을 보조하는 역할은 물론 인간이 추구하는 친환경적 요소까지도 전자제어장치 기술의 접목을 통해 가능하게 되면서 그 적용이 급격히 증가하기 시작했습니다. 특히, 마이크로컴퓨터의 급속한 발달은 자동차의 성능 향상은 물론 편의성과 안전성, 친환경성 등을 현실로 실현하는 혁신적 계기로 인간의 꿈을 실현해 나가게 되면서 자동차 전자제어 시스템 또한 많은 발전을 가져오게 되었습니다.

| 【대표적인 자동차 센서의 예】 |

|

||

|

출처) 포항산업과학연구원, "자동차용 센서 기술동향" |

자동차용 센서는 안전과 직결되므로 높은 신뢰성과 내부 환경성이 중요합니다. 자동차 내부에서 발생하는 유동적인 온도 변화며, 차량이 속도를 냈을 때의 가속 환경, 이러한 차량에 있는 다양한 센서가 사람의 안전과 직결되기 때문에 높은 정밀도와 신뢰성을 갖추어야 합니다.

자동차용 센서의 경우 가정용, 공업용, 항공기용과 달리 그 요구가 까다로우며, 이러한 요구를 만족시키는 센서 디바이스가 차량에 탑재되어 각종 역할을 담당하고 있습니다. 자동차용 센서는 그 원리나 구조 면에서 다른 센서와 큰 차이는 없으나 소형, 경량, 저가격, 그리고 매우 높은 신뢰성이 동시에 요구된다는 점에서 차이가 있습니다.

| 【적용분야에따른센서비교】 |

|

구 분 |

자동차용 |

가전기기용 |

산업용 |

항공기용 |

|---|---|---|---|---|

|

정확성 |

1~5% |

5~20% |

0.1~1% |

0.1~1% |

|

온도범위 |

-40~120도 |

-10~50도 |

0~60도 |

-55~70도 |

|

진동 |

2~25g |

1~5g |

0~5g |

0.5~10g |

|

파워변동 |

+/-50% |

+/-10% |

+/-10% |

+/-10% |

|

EMC |

대 |

소 |

중 |

소 |

|

가격($) |

1~10 |

1~10 |

10~100 |

100~1000 |

위 표에서 비교한 바와 같이 자동차용 센서는 이용되는 환경이 매우 열악하여 요구되는 정밀도는 다소 높은 수준이며 동작 온도 범위가 넓게 형성되어 있습니다. 그에 비해 가격 저감 요구가 높으며 10~15년 이상의 내구성이 요구된다는 특징이 있습니다.

(다) 적외선 열영상 센서 및 카메라 모듈 산업

적외선 열영상 센서는 물체에서 방사되는 적외선 광신호를 전기적 신호로 변환하여 검출하는 장치입니다. 외부 광원이 없거나 연기/안개 등으로 가시광이 산란/차단되면 영상 획득이 어려운 가시광 영상 센서와 달리, 적외선 열영상 센서는 빛이 없는 상황(야간, 연기/안개 등)에서도 다른 광원의 도움 없이 영상을 획득할 수 있습니다.

최근 수년간 군수용 및 산업용 목적으로만 사용되던 열영상 카메라는 그 핵심 요소인 적외선 열영상 센서의 소형화 기술이 발전함에 따라 자동차, 가정용 IT기기, 스마트폰, 의료기기 등 다양한 응용 분야로 점차 확대되고 있습니다.

이러한 소형 제품군은 별도의 냉각장치를 필요로 하지 않는 비냉각식(Uncooled) 적외선 열영상 센서를 기반으로 하며, 센서의 동작 원리에 따라 마이크로볼로미터(Microbolometer), 초전형(Pyroelectric), 열전소자형(Thermopile) 센서 등으로 구분됩니다. 이 중에서도 현재, 비냉각식 마이크로볼로미터 기반 제품이 주류를 이루고 있으며, 미국(Teledyne FLIR)과 중국(InfiRay, Hikvision)을 중심으로 공급 시장이 양분화 되어있다는 특징을 가집니다. 기존에는 이러한 비냉각식 마이크로볼로미터 기반 카메라에 고감도/저노이즈 특성을 가진 바나듐 산화물(VOx) 소재가 주로 사용되어 왔습니다. 그러나 바나듐 산화물(VOx)은 대량 양산이 어렵고 공정 단가가 높아 군수용, 산업용 외 민수용으로 사용하는데 제약이 있습니다.

이러한 비냉각식 적외선 열영상 센서 산업은 중/단기적으로 완전히 새로운 개념의 제품이나 대체제가 등장할 가능성은 낮으며, 고수율, 고품질, 초소형 및 초저가 구현을 위한 기술력과 생산 완성도가 핵심 경쟁 요인이 될 것으로 예상됩니다.

국내에서는 2009년 인플루엔자 A(HIN1), 이른바 신종플루의 유행을 계기로 소형 적외선 열화상 카메라에 대한 인지도가 급격히 높아졌습니다. 최근에는 건물의 단열 진단, 중화학플랜트, 생산 자동화, 식음료 공정 관리 등 다양한 산업 분야로 수요가 확대되면서 시장이 점차 성장하고 있습니다. 특히 스마트폰과 같은 모바일 기기에 적용 가능한 소형 제품들이 출시되며, 향후 시장의 성장이 기대되고 있습니다. 이러한 추세에 따라, 스마트폰에 내장될 수 있을 만큼 작고 성능이 우수한 저가형 열영상 센서 모듈이 상용화 될 경우, 열상 센서 시장은 모바일 시장 규모에 맞춰 빠르게 확대될 것으로 예상되며, 고부가가치 기술로서 주목받고 있습니다.

당사는 비냉각식 적외선 열영상 센서 모듈 기반의 카메라 시장을 1차 목표로 하고 있습니다. 다만, 바나듐 산화물(VOx) 대신 비정질 실리콘(a-Si) 소재를 적용함으로써, CMOS 공정과의 높은 호환성(CMOS-Compatible)`과 우수한 환경 신뢰성을 확보하였습니다. 이를 통해 대량 생산과 비용 절감이 가능해지며, 민수 및 군수 시장에서의 경쟁력 강화를 목표하고 있습니다. 구체적으로는 화재 감지, 헬스케어(베이비 모니터링, 체온 측정) 등 일반 산업 및 소비자용 분야를 비롯해 CPD(Children Presence Detection), AEB(Automated Emergency Braking System), NVS(Night Vision System) 등 자동차 전장 산업, 감시/정찰 및 조준경 등 국방 산업까지 적외선 열영상 센서의 다양한 적용을 계획하고 있습니다. 향후에는 최근 급성장하고 있는 모바일(스마트폰 등) 열영상 카메라 시장진출도 목표로 하고 있습니다.

| 【엣지파운드리 목표 시장】 |

|

||

| 엣지파운드리 목표 시장 |

당사가 영위하는 사업이 속한 글로벌 시장은 2022년 출하량(실제 시장에 납품된 센서수량) 기준, 미국 Teledyne FLIR 30%, 중국 InfiRay 및Hikvision가 각각 15%를 점유하였습니다. 글로벌 시장이 미국과 중국을 중심으로 양분화 된 것은 2019년 미/중 무역전쟁 이후 미국이 중국계 업체의 미국 내 판매를 차단하고 중국 또한 국산 장비 우선 정책을 강화하게 되면서 양국 모두 자국 기업의 시장 지배력이 상승했기 때문인 것으로 판단됩니다.

한편, 국내의 열화상 카메라 및 센서 관련 업체로는 대표적으로 아이쓰리시스템(주), (주)유우일렉트로닉스가 있는데, 아이쓰리시스템(주)은 군수용 냉각형 제품을 주력으로 생산하며 비냉각형 민수형 제품은 수요에 맞추어 소량 생산하고 있는 것으로 파악됩니다. (주)유우일렉트로닉스는 한국광기술원과 공동연구를 통해 MEMS 기반의 열상 센서를 개발하여 민수용 제품에 적용가능한 모듈을 생산, 판매하고 있습니다.

당사의 최종 목표 시장인 스마트폰 내장용 적외선 열영상 제품은 최근 수요가 증가하기 시작한 잠재 시장으로, 이미 형성된 시장과 달리 여타의 경쟁기업 및 경쟁제품이 다수 참여 가능한 상태에서 선도 기업들이 시장을 분할하는 중간 정도의 경쟁구조를 가지는 것으로 볼 수 있습니다.

| 【글로벌 적외선 열영상 카메라 글로벌 업체별 시장 점유율】 |

|

| (Source : Thermal Imaging and Sensing 2022, YOLE Intelligence report, 2022) |

2) 산업의 성장성

(가) 센서시장

글로벌 센서 시장 규모는 2022년 2,048억 달러로 평가 되었으며

, 2023년부터 2032년까지 CAGR 8.40% 성장하여 2032년에는 약 5,086억 4천만 달러에 이를 것으로 예상됩니다

.

| 【세계 센서 시장규모】 |

|

| (출처 : precedence research) |

센서 시장은 감시 카메라, 가전제품 , 실내 내비게이션 애플리케이션, 비디오 게임의 고정밀 모션 센서에 대한 수요 증가, 친환경 에너지 기술 채택 증가 등 여러 요인으로 인해 확대되고 있으며, 신제품 연구개발에 대한 관심이 높아지면서 시장도 확대되고 있습니다.

현재 센서는 자동차산업과 장치산업이 높은 비중을 차지하고 있으며, 모바일 등 소비재 산업 및 의료산업에 적용되는 센서 비중이 높아지고 있습니다.

(나) 자동차용 센서

자동차 분야 세계 센서시장은 2024년에 332억 달러에서 2030년에는 668억불로 연평균 12.4% 성장이 예상되고 있습니다. 자동차와 센서기술의 조합으로 다양한 분야에 응용되어 앞으로 시장규모가 더 커질 것으로 전망되고 있습니다.

|

||

| 출처 : RESEARCHANDMARKETS Automotive Sensor Market Sensor Types and Applications |

그 중 우리나라의 자동차용 센서 시장은 2020년 8억 8,400만 달러에서 연평균 성장률 9.5%로 증가하여, 2025년에는 13억 9,300만 달러에 이를 것으로 전망됩니다.

자동차에서 센서의 비중이 늘어나고 있는 이유로, 첫번째는 환경오염 방지를 위한 자동차 배기가스, 유한한 지구 자원의 효율적 사용을 위한 연료 경제성 및 승객 보호를 위한 안전 등에 대한 범국가적 차원에서의 법적규제강화이고, 두번째는 소비자의 경제력 향상으로 자동차의 품질, 신뢰성 , 편의성 및 안전성에 대한 욕구 증대이고, 세번째는 기술의 발전으로 인한 고성능 저비용 시스템의 개발에 의한 용이한 접근성으로 요약할 수 있습니다.

|

||

|

자동차 1대당 적용되는 센서 수 |

자동차의 전장화 추세에 따라 자동차에 탑재되는 센서의 종류가 증가하고 있으며 스마트카를 구현하는 시스템 분야의 센서 산업이 더욱 크게 성장할 전망입니다. 글로벌 자동차 부품업체들은 미세전자 초소형 센서인 MEMS 센서를 개발 및 판매중이며 현재 자동차 등에서 기계식 센서를 대체하며 적용 범위를 확대하고 있고, 향후 스마트카 등의 차세대 산업의 발달과 더불어 크게 성장할 전망입니다.

| 【글로벌 자동차 부품구조 변화 전망】 |

|

| (출처 : IHS Markit) |

(다) 적외선 열영상 센서 및 카메라 모듈 산업

현재 전 세계 열영상 센서 시장은 2022년 59억 달러에서 연평균 7%씩 성장(GAGR22-27)하여 2027년에는 83억 달러에 이를 것으로 전망됩니다. 국방/항공 분야는 2022년, 2027년 모두 가장 큰 비중을 차지하는 시장이며, 일반산업 분야가 그 뒤를 잇고 있습니다. 소비자 분야는 3.6%로 완만한 성장이 기대되며, 자동차 분야의 경우 시장 규모가 큰 편은 아니지만 연평균 12% 성장(GAGR22-27)으로 가장 빠른 성장률이 기대됩니다.

| 【글로벌 열영상 센서 시장 규모 및 전망】 |

|

||

|

| (Source : Thermal Imaging and Sensing 2022, YOLE Intelligence report, 2022) |

3) 경기 변동의 특성 및 계절성

센서는 모든 산업에 응용되는 핵심 부품으로 전후방 산업은 물론 여타 산업에 대한 파급효과가 매우 큰 분야로 산업의 자동화, 정보화, 첨단화에 기여함으로써 차세대 핵심 사업으로 주목받고 있습니다. 센서산업은 다양한 분야의 융합 기술로 빠른 기술혁신과 고성장을 견인할 수 있는 차세대 핵심 기술이므로 향후 자동차, 정보통신, 의료, 환경, 항공우주 등의 연관 분야의 경기변동에 연동되는 특성을 보입니다.

자동차의 범주로 좁혀 보자면, 자동차 산업은 경기변동과 밀접한 관련을 맺고 있으며, 적정수준의 생산규모를 유지하고 생산원가를 절감시켜야 가격경쟁력을 확보할 수 있는 '규모의 경제' 효과가 매우 뚜렷이 나타납니다. 따라서, 호황기의 자동차산업은 경기를 더욱 일으켜 세우는 촉매제 역할을 하나, 불황기에는 투자비와 개발비의 부담 때문에 다소 위축될 수 있는 가능성이 있습니다. 자동차 수요는 경기침체가 지속되는 경우 구매력 감소와 더불어 소형차 중심의 구매패턴을 보이는 반면, 경기 회복기에는 보유차량의 가격을 연간 소득의 일정비율에 맞추어 구매하는 패턴을 보여주고 있습니다.

구체적으로는 경제성장률, 실질구매력의 증감 및 국제유가 동향과 밀접한 관련이 있어 경기침체에 따른 자산가치 하락, 가계부채 증가등에 기인한 소비심리 위축과 고용불안정, 고유가의 지속으로 인한 유지비 부담 증가등은 자동차판매에 부정적인 영향을 미치며, 반대로 경기회복시에는 소득증가에 따른 소비심리 회복과 고용증가, 국내유가 안정 등의 긍정적인 요인으로 판매확대의 경향을 보입니다. 이외에도 차량구매 및 유지비용, 수입차의 시장점유율, 신차효과 등도 자동차 내수판매에 영향을 미치게

됩니다.

적외선 열영상 센서 및 카메라 모듈 산업의 경기변동 특성의 경우 센서가 사용되는 응용분야에 따라 크게 달라지는 경향을 보입니다. 국방/의료/산업설비 진단 등의 산업의 경우 필수적이고 대체 불가능한 수요로 구성되어 경기와 무관하게 수요의 변동이 적으며, 자동차/스마트폰/상업시설 등 소비자 선택 또는 고급 옵션으로 사용되는 소비재의 경우 경기침체시 수요 급감 가능성이 존재합니다.

4) 국내외 시장 여건

(가) 센서산업

세계 센서시장은 2020년 1,939억 달러에서 2025년 3,328억 달러로 연평균 11.4% 고성장이 예상되는 사업입니다. 주요 센서의 수요처는 모바일, 자동차, 가전, 로봇, 헬스케어 등으로 확대되고 있는 추세로, 5G 상용화와 자율주행자동차의 확산이 센서산업 성장을 견인할 것으로 예상하고 있습니다.

| 세계센서산업 규모 | ||

|

||

| 출처 : BCC REPORT 2020 |

세계 각국은 4차 산업혁명에 대응하는 산업과 기업의 제품제조 혁신, 의료·헬스케어, 사회 인 프라의 보전 및 안전관리, 스마트 빌딩 및 홈, 수 송 등의 분야를 위한 센서를 포함하는 사물인터넷 (IoT) 기술을 적극 도입하고 있으며, 국가별 센서 생 산량은 미국 32%, 일본 19%, 독일 12% 순으로 2% 인 한국과 상당한 격차를 보이고 있다.

| 국가별 세계 센서 생산량 점유율 | ||

|

||

| 출처 : GIA |

이는 센서산업이 개별 품목별 독과점 구조가 강하고 신규 신입장벽이 높은 다품종 산업으로 시장규모가 큰 일본, 미국, 유럽위주의 시장으로 선제적으로 센서산업에 투자함에 따라 현재 시장점유율을 통합 70% 수준으로 과반 이상을 차지하고 있습니다. 일본은 대기업과 특정 분야 센서를 생산하는 다수 중소기업이 참여하며, 온도센싱 기술은 세계 표준으로 인정받아 이미지센서, 압력, 촉각센서 등에서 경쟁우위를 확보 하였으며, 독일의 경우 세계시장 점유율 약 20%를 차지하며 자동차용 센서 등을 중심으로 성장하였습니다.

그러나, 산업특성상 기술 진입장벽이 높은 관계로 기업들은 M&A를 통해 주로 기술력을 확보하고 모듈화하여 판매하는 전략을 선호하며, 이에 따라 대기업 위주의 시장이라는 특징이 있습니다. 중소기업의 경우 기술개발 성공 후 양산을 추진하기에는 자금력이 부족한 경우가 많아 중소기업 위주 M&A가 다수 발생하고 있는 상황입니다.

센서 수요는 자동차와 기계 제조 증가 및 프로세스 장비 출하 성장, 모든 신규 경차에전자 안정 조절 장치와 타이어 압력 모니터링 시스템 장착과 같은 정부 규제, 그리고 프로세서 제조업체의 출하 증가에 힘입어 가속화될 것으로 보입니다.

| 국내 센서 내수시장 규모 | ||

|

||

| 출처 : 통계청 광업,제조업통계조사 보고서(품목편), 국가통계포털 ICT 수출입통계 |

국내 센서 시장 역시 2020년 117.1억 달러에서 2030년에는 656.6억 달러로 성장할 전망이며, 연평균 18.8%의 성장이 예상되고 있습니다. 국내 센서기업의 주요 생산품목은 주력산업 분야인 자동차, 모바일, 가전, 바이오산업 분야에서 압력,적외선,이미지센서 등 수요가 높은 품목을 생산하고 있습니다.

(나) 자동차용 센서산업

센서 산업의 성장 속에 국내외적으로 자동차용 센서 산업 역시 지속적으로 성장할 것으로 전망되고 있습니다.

|

||

| 출처 : Marketsandmarkets, Automotive Sensor Market, 2020 |

우리나라 자동차용 센서 시장은 2020년 8억 8,400만 달러에서 연평균 성장률 9.5%로 증가하여, 2025년에는 13억 9,300만 달러에 이를 것으로 전망됩니다.

그러나 국내 자동차 센서 시장의 경우 기술력 한계 등으로 현재까지 해외기업 의존도가 높은 상황입니다. 특히, 자율주행자동차 센서 등 핵심 부품의 해외기업 의존도가 높은 편으로, 대부분의 자동차 센서 부품을 해외기업에 의존하기 때문에 국내 기업들의 매출액 대비 R&D 비중이 낮은 경향을 보이고 있습니다.

(다) 적외선 열영상 센서 및 카메라 모듈 산업

비냉각형 적외선 열영상 센서(모듈) 시장을 살펴보면, 열영상 카메라를 구성하는 핵심요소로서 열영상 카메라를 1차적인 목표시장으로 볼 수 있습니다. 적외선 열영상 카메라는 1960년대에 짙은 어둠, 안개 및 연기와 같이 시야가 확보되지 않는 환경에서 전투를 하기 위한 군사용 제품으로 도입되었으며, 1965년 송전선 검사를 위한 산업용 제품이 개발되면서 본격적으로 상용화되기 시작하였습니다.

이후 소형화의 어려움과 높은 생산단가로 인해 군수용 및 산업용의 제한된 분야에 사용되던 열영상 카메라는 지난 수십 년간 지속적인 연구개발을 통해 MEMS기술을 적용한 마이크로볼로미터 방식의 비냉각식 열영상 센서를 적용한 모듈이 개발되기 시작하며 민수용 시장을 본격적으로 개척하기 시작하였습니다. 버나듐 산화막 혹은 비정질 실리콘을 Thermistor로 활용한 마이크로볼로미터는 별도의 냉각장치를 필요로하지 않고 MEMS 기술 기반 공정을 통해 소형화가 가능하며, 기존 제품대비 단가가 저렴하여 방범,보안용 CCTV, 의료용 체열진단기기, 비파괴 검사기기 등 다양한 분야에서 그 응용성을 인정받은 바 있습니다.

5) 경쟁 현황 및 시장 점유율

(가) 경쟁 현황

자동차용 센서 시장은 각 분야별로 Bosch, Continental, Denso 등 선진부품업체들이 독과점하고 있는 시장입니다. 이는 선진업체들이 원천 기술에 대한 특허권을 장악하고 있어서 신규업체의 진입이 어렵기 때문입니다. 최근 자동차용 시장이 빠르게 성장하면서 선진업체의 R&D, 생산 등에 대한 투자가 확대되고 있어서 후발업체와의 격차는 더욱 벌어질 전망입니다.

| 글로벌 자동차용 센서 시장의 주요 기업 현황 | ||

|

||

| 출처 : MarketsandMarkets, Automotive Sensors Market, 2020 |

당사가 생산중인 자동차용 센서는 완성차업체에 공급되는 모듈의 부품이며, 일반적으로 2차 협력사가 센서를 생산하여 1차 협력사에게 공급한 후, 1차 협력사가 제조하는 모듈에 센서를 부착하여 완성차업체에 공급되는 형태를 지니고 있습니다. 해외 글로벌 업체(Bosch, Hella 등)의 경우 1~2차 구분 없이 자체적으로 센서를 생산하여 모듈에 부착한 후 완성차업체에 공급 중에 있습니다. 관련 센서들은 최근 전자식 방식의 제품 공급이 확대되고 있으며 당사와 Hella 등은 Inductive 방식의 센서기술을 확보하였고 Bosch 및 Denso 등은 Hall IC 방식의 전자식 센서기술을 확보하였습니다. 국내 자동차부품업체 중 센서를 직접 생산하는 곳은 전무하며, 해외업체들은 센서 및 모듈을 자체 생산하고 있어 당사의 경쟁회사로서 경쟁구조상 정확히 일치하지는 않습니다.

세계 센서산업은 BOSCH, NOVASENSOR, HONEYWELL, FREESCALE, ANALOG DEVICE 등 글로벌 기업들이 시장을 주도하고 있습니다. 센서산업은 자동차용 센서, 의료용 센서, 항공/군수용 센서, 민간용 센서 등으로 구분될 수 있으며, 각 분야별로 약 15~40개 이상의 글로벌 기업이 R&D 및 생산에 참여하고 있는 것으로 알려져 있습니다. 당사가 주력하고 있는 자동차용 센서산업의 경우 약 40여개의 글로벌 기업이 R&D 및 생산에 참여하고 있으며, 가격, 신뢰성, 정밀도 등의 경쟁요소를 통해 BOSCH, ANALOG DEVICE, BEI TECH 등의 글로벌 기업이 전세계 시장의 과반수이상을 차지하고 있는 것으로 알려져 있습니다.

| 【주요 센서별 제작업체 및 응용분야】 |

|

구 분 |

해외업체 |

국내업체 |

응용분야 |

|

|

물리센서 |

압력 |

모토로라, 덴소, 보쉬, 델파이, 인피니언, TI |

KEC, 캐피코, 엣지파운드리 |

자동차, 의료, 자동화공정, 가정/사무기기, 모바일기기 |

|

가속도 |

ANALOG DEVICE, 보쉬, 덴소, 모토로라, TI, VTI |

현대오토넷, 케피코, 마이크로인피니티, SML전자, 엣지파운드리 |

자동차, 자동화공정, 가정/사무 |

|

|

각속도 |

보쉬, SILICON SENSING SYSTEM, 파나소닉, 지멘스 |

현대오토넷, 케피코, 마이크로인피니티, SML전자, 엣지파운드리 |

자동차, 자동화공정, 가정/사무 |

|

|

토크 |

보쉬, BI TECH, TRW, SSI TECH, 발레오, HELLA, KOYO, NSK, 소와 |

대성전기, LG이노텍, 엣지파운드리 |

자동차, 자동화공정, 가정/사무 |

|

|

레벨 |

HELLA, AISHIN, WABCO |

현대오토넷, 엣지파운드리 |

자동차, 자동화공정, 가정/사무 |

|

|

유량/유속 |

INTELLIGENT CONTROL, MCMILLAN, NAMCO CONTROLS, HANATEK |

아이에스텍, 두온시스템 |

자동차, 자동화공정, 의료, 환경 |

|

|

온도 |

SENSIVISION, KAMSTRUP, AUXITROL, TEMPERATURE SPECIALIST |

오토닉스, GE써모텍, 써머텍, SY하이텍 |

자동차, 의료, 환경, 자동화공정, 가정/사무 |

|

|

습도 |

SENSIVISION, ABLE INSTRUMENT&CONTROL |

SY하이텍 |

자동차, 의료, 환경, 자동화공정, 가정/사무 |

|

|

광 |

GEMS SENSORS, ENDRICH, MIKOELEKTRONIC |

고덴시, KEC |

의료, 환경, 자동화공정, 가정/사무, 보안 |

|

|

이미지 |

AGILENT, OMNIVISON, TOSHIBA, SHARP, SONY, KODAK, MICRON, MASTUSITA, NIKON, MISTUBISHI |

삼성전자, 마그나칩, 한성엘컴텍, 엣지파운드리 |

자동차, 의료, 환경, 자동화공정, 가정/사무, 보안, 모바일기기 |

|

|

화학센서 |

가스 |

FIGARO, FIS, NEMOTO, RIKEN KEIKI, MONOX |

오토전자, 신우전자, 한국가스기기, 세주실업, 센텍코리아 |

자동차, 의료, 환경, 자동화공정, 가정/사무, 보안, 모바일기기 |

|

바이오센서 |

혈당센서 |

산쿄제약, SONTRA, MEDICAL |

아이센스, 올메디쿠스 |

의료, 바이오 |

|

단백질센서 |

CIPHERGEN, GENOME SOLUTIONS |

프로테오젠, 파나진, 바이오메드포토닉스 |

환경, 의료, 보안, 바이오 |

|

|

DNA센서 |

AFFYMETRICS, 캐피털바이오, CALIPER TECHNOLOGIES |

굿젠, 네오딘, 디스진, 마크로젠 |

환경, 의료, 보안, 바이오 |

|

|

세포칩 |

마쯔시타전기, CEPHIED, APPLIED BIOSYSTEMS |

제노프라 |

가정/사무, 환경, 의료, 바이오 |

|

| 출처) | 이대성(2010.11), “IT 융합을위한지능형센서산업동향”, 엣지파운드리 |

세계 자동차부품산업은 2008년~2009년 경제위기 이후 기술력 등 핵심역량을 보유한 전문화와 인수합병이나 전략적 제휴 등에 의한 대형화를 통해 경쟁력을 더욱 강화해 나가고 있습니다. 국내외 완성차업체는 세계 자동차산업의 구조조정이 완료된 후 기술력 등 핵심역량을 보유하고, 규모의 경제로 비용절감이 가능한 부품업체와의 협력을 강화할 것으로 보입니다.

자동차 부품업체는 완성차 제조사에 차종별로 품질과 기술력, 시설 등에 관한 검증을받고 견적을 제출하여 수주를 받는 형태로 납품하고 있습니다. 신차가 출시되어 양산될 때까지는 제품기획, 제품설계 및 개발, 공정준비 및 확인, 부품지원 및 품질확보의단계를 거치며 엄격한 품질검사와 성능테스트 등의 긴 과정이 2년여 걸리는 것이 보통입니다. 따라서 신차종, 신기술에 대한 대응능력이 요구되며, 원가경쟁력, 불량률 감소 등이 중요한 경쟁요소가 됩니다. 또한 모든 부품을 별도로 생산, 조립하는 기존 방식과는 달리 연관성이 높은 부품을 함께 묶어 한 덩어리로 제작, 완성차 제조사에 공급하는 자동차 부품의 모듈화가 진행되면서 자동차의 부품수가 현저히 줄어드는 추세이므로 부품의 모듈화 능력이 중요한 경쟁요소로 부각되고 있습니다.

| 【세계 자동차부품업체 순위(2024년 매출액 기준)】 |

| (단위: 억달러) |

|

순위 |

업체명 |

국적 |

매출액 |

주요 부품 |

|

1 |

로버트 보쉬 |

독일 |

559 |

엔진시스템, 샤시, 전장 부품 |

| 2 | ZF 프리드리히스하펜 | 독일 | 497 | 변속기, 조향장치, 서스펜션, 구동부품 |

| 3 | 마그나 | 캐나다 | 428 | 파워트레인, 내외장, 차체, 샤시 부품 |

| 4 | 닝더스다이(CATL) | 중국 | 413 | 차량용 전원배터리시스템, 전장 부품 |

| 5 |

덴소 |

일본 |

479 |

파워트레인제어시스템, 공조, 전장 부품 |

| 6 | 현대모비스 | 대한민국 | 369 | 샤시, 칵핏모듈, 브레이크, 조향, 안전부품 |

| 7 |

아이신 세이키 |

일본 |

369 |

변속기, 엔진부품, 차체, 샤시 부품 |

| 8 | 컨티넨탈 | 독일 | 287 | 타이어, 샤시, 전장, 시트 부품 |

| 9 | 포비아 | 프랑스 | 283 | 시트, 칵핏모듈, 도어판넬, 내장 부품 |

| 10 |

리어 |

미국 |

235 | 변속기, 조향장치, 서스펜션, 구동부품 |

| 32 | SK온 | 대한민국 | 99 | 전기차용 배터리, 전장부품 |

| 34 | 현대트랜시스 | 대한민국 | 94 | 브레이크, 스티어링, 서스펜션 시스템 |

| 41 | 한온시스템 | 대한민국 | 73 | 자동차용 공조시스템 |

| 43 | HL만도 | 대한민국 | 64 | 제동, 조향, 현가장치, 모듈 등 |

| 45 | 현대위아 | 대한민국 | 62 | 샤프트, 엔진, 트렌스미션, 체시스 |

| 출처) | 오토모티브뉴스 글로벌 100대부품사(2024 Top Suppliers) |

완성차 납품 매출액 기준 세계 100대 부품회사들을 국적별로 살펴보면 국내업체의 경우 2008년 현대모비스와 HL만도 2개 업체에 불과했습니다. 하지만 2009년에는 현대모비스(12위), HL만도(61위)와 함께 현대위아(65위)가 100위 이내에 신규 진입하였으며, 2024년 매출액 기준으로는 현대모비스(6위), SK온(32위), 현대트랜시스(34위), 한온시스템(41위), HL만도(43위), 현대위아(45위)로 국내업체가 세계 100대 부품회사에 이름을 올리게 되었습니다.

현대모비스와 HL만도, 현대위아, 현대트랜시스가 세계 100대 부품회사 내에 선정된 이유는 국내 현대자동차그룹이라는 안정적인 매출처를 확보하고 있고 한국 내 업체들의 기술력이 세계적으로 인정받게 됨에 따라 해외유수의 자동차업체에 납품을 확대하게 되면서 성장성과 경영 안정성을 동시에 확보한 결과라고 할 수 있습니다. 현대차 그룹 외 SK온은 전기차용 배터리 사업을 영위하며 빠르게 입지를 넓혀가고 있습니다. 그러나 아직까지 상위 10위권내 회사들의 대부분은 미국, 일본, 프랑스 그리고 독일 등 4개국의 부품업체들이 대부분을 차지하고 있고 매출액 규모면에서는 여전히 선진국과의 격차가 존재합니다.

비냉각 적외선 열영상 센서 시장을 살펴보면 북미 지역은 Teledyne FLIR, Raytheon Technologies, Leonardo DRS, Seek Thermal 등이 방산 중심 생태계를 형성하고 있으며, 2022년 기준 연간 생산량이 100만 개를 초과합니다. 유럽 지역의 경우, 프랑스 Lynred가 선두를 차지하고, BAE Systems, ASELSAN, Mikrosens, SCD 등이 방위산업을 중심으로 2022년 기준, 약 30만개 이상을 생산했습니다. 중국은 InfiRay와 Hikvision을 중심으로 2022년 80만 개 이상을 출하하며 세계 시장의 점유율을 빠르게 확대하고 있습니다. 국내의 경우, 아이쓰리시스템㈜이 냉각형 군수용 제품을 중심으로 2022년 기준 생산량은 3만 개 수준인 것으로 파악됩니다. 이를 통해 볼 때, 중국은 양산 규모면에서 가장 빠르게 성장하고 있고, 북미/유럽 지역은 방산 중심의 고부가가치 시장을 유지하고 있으며, 지역별 자립 생태계 강화가 병행되는 추세임을 알 수 있습니다.

한편 당사의 궁극적인 목표 시장인 스마트폰 내장형 모듈의 경우, 위 글로벌 경쟁 업체들도 아직 완전히 진입하지 못한 미개척 시장이라는 점을 감안할 때, 여타의 경쟁기업 및 경쟁제품이 다수 참여 가능한 상태에서 선도 기업들이 시장을 분할하는 중간 정도의 경쟁구도를 이루고 있다고 할 수 있습니다.

이러한 상황에서 당사는 CMOS호환 가능한 비냉각식 적외선 열영상 센서 기술이라는 독자적 원천 기술을 통해 고수율/초소형/초저가 센서를 상용화 할 것이며, 이는 동종 업계 평균 이상의 영업이익을 창출 할 수 있을 것으로 예상됩니다.

| 【열화상 센서 제조사 분포 및 생산 물량】 | ||

|

||

| (Source : Thermal Imaging and Sensing 2022, YOLE Intelligence report, 2022) |

(나) 시장 점유율

당사가 영위하는 센서산업의 경우 센서산업의 적용 범위가 광범위하여 센서산업 내 시장 점유율 산출이 어렵습니다.

6) 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁우위

(가) 주요 경쟁 요인

자동차 센서 산업 내에서 경쟁력을 갖추기 위해서는 신차종, 신기술에 대한 대응능력이 요구되며, 원가경쟁력, 낮은 불량률 등이 중요한 경쟁요소 입니다. 또한 모든 부품을 별도로 생산, 조립하는 기존 방식과는 달리 연관성이 높은 부품을 함께 묶어 한 덩어리로 제작하여 완성차 제조사에 공급하는 자동차 부품의 모듈화가 진행되면서 자동차의 부품수가 현저히 줄어드는 추세이므로 부품의 모듈화능력 역시 중요한 경쟁요소로 부각되고 있습니다.

한편, 현재 글로벌 적외선 센서 시장에서 핵심기술은 저가 실현과 크기의 감소에 있는데, 대부분의 센서 특성상 크기가 줄면 성능이 저하되고 제품 단가가 상승하는 것이 일반적이므로 크기를 줄이면서 동일한 성능을 유지할 수 있는 기술 개발이 핵심이슈로 대두되고 있습니다.

(나) 당사의 경쟁 우위

① 우수한 기술력을 바탕으로 한 안정적 시장 점유율 확보

당사는 과거 해외업체에 의해 잠식되었던 고성능 자동차용 센서 시장에서 자동차 및 자동차 시장에 대한 충분한 이해를 토대로 우수한 기술력과 제품의 안정성을 인정받아 시장 점유율을 확대해 나가고 있습니다.

자동차용 센서는 안전과 직결되므로 높은 신뢰성과 내부 환경성을 보유하고 있어야 하며 장기간의 제품 성능에 대한 보장이 이루어져야 합니다. 이러한 사유로 자동차용고급 센서는 일본, 미국 등에 대한 높은 의존도를 나타내고 있었습니다. 당사는 사업 초기부터 축적된 기술력을 바탕으로 제품의 우수성과 안정성을 인정받아 자동차용 고급 센서 시장에서의 시장점유율을 확대해 나갔으며, 센서 제품의 국산화에 기여하였습니다.

당사 독자적인 노하우 및 다수의 지식재산권을 바탕으로 국내 자동차용 센서 시장에서 전자식 센서 원천기술을 보유하고 있습니다. 각종 센서를 개발 및 생산하기 위해 보유하고 있는 핵심기술은 센서 Actuator 모듈화 기술, 센서 Packaging 설계 및 평가기술, 위치 및 적외선 센서 원천기술, 인쇄전자 센서 전문기술 등이 있으며 자체적인 센서를 개발할 수 있는 환경을 구축하고 있습니다.

또한 자동차용 센서 및 적외선 열영상 센서에 사용되는 반도체 센서 생산 기술을 보유함으로서 반도체 센서 자체 설계 및 생산을 통해 경량화 및 소형화, 고성능화, 원가절감실현을 가능하게 하고 있습니다.

② 가격경쟁력 보유(수입제품 대비 가격경쟁력 보유)

당사는 제품개발에서 생산(SMT, 조립 등) 전 과정을 당사가 직접 수행하고, 생산직원의 내국인화, 생산라인 자동화로 외주가공 및 생산직원의 외국인화 등에 따르는 비효율을 최소화하여 가격경쟁력을 확보하고 있습니다.

| 【최근 3개년 매출원가율】 |

| (단위 : 백만원) |

|

구분 |

2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

|

제품매출(A) |

8,323 | 32,803 | 32,610 |

|

제품매출원가(B) |

7,556 | 30,001 | 30,815 |

|

원가율(B/A) |

90.8% | 91.5% | 94.5% |

당사는 자동화 공정 설계를 반영한 제품설계를 하고 있으며, 설계/해석 기술확보로 제품설계 시간 단축을 통한 개발비용 절감으로 원가경쟁력 확보하고 있습니다.

| 【자동화 Line 현황】 |

|

구분 |

자동화 Line |

생산능력(년/개) |

비고 |

|---|---|---|---|

|

APS |

2 Line |

2,016,000 |

- |

|

TPS |

1 Line |

960,000 |

- |

|

IAPS |

2 Line |

2,400,000 |

- |

|

NAPS |

1Line |

960,000 |

- |

③ 끊임없는 연구개발을 통한 기술력 확보

당사의 경쟁력은 자동차 센서 관련 우수한 기술력으로써, 경쟁력의 원천인 다수의 핵심 연구인력을 보유하고 있습니다. 핵심 연구인력의 지속적인 연구개발을 통해 동사는 시장에서 타사 대비 높은 기술력을 확보해 나가고 있으며, 자동차 기술 및 시장에 대한 철처한 분석을 통해 기술력을 제품화하여 매출 창출에 기여하고 있습니다.

당사가 개발한 전자식 인덕티브(Inductive) 센서 기술은 국내 자동차 센서 생산 업체 중 유일하며, 이를 바탕으로 전자식 인덕티브 센서 제품의 국산화에 기여하고 있습니다. 또한 이외에도 자동차 전장화 및 경량화에 대응하기 위한 다양한 기술을 개발·확보하고 있습니다.

④ 빠른 고객 요구 대응력

당사는 고객의 니즈에 대한 발빠른 대응을 통해 매출처 확대 및 시장에서의 인지도를높여가고 있습니다.

당사는 설립 초기부터 핵심 인력들의 자동차 및 센서에 대한 높은 수준의 지식과 기술력을 바탕으로 글로벌 부품 업체의 개발 요청에 따른 제품 개발 및 생산판매로 매출이 발생하기 시작하였으며, 설립 이후 장기간에 걸친 기술력 축적을 통해, 현재까지도 다수의 제품이 고객사의 요청에 의해 개발되어 판매까지 연계되고 있습니다.

| 【분기별 고객사 개발 요청 현황】 |

|

기간 |

요청건수 |

요청업체수 |

비고 |

|---|---|---|---|

| 2023.1Q | 11 | 9 | - |

| 2023.2Q | 13 | 8 | - |

| 2023.3Q | 14 | 8 | - |

| 2023.4Q | 11 | 9 | - |

| 2024.1Q | 11 | 8 | - |

| 2024.2Q | 12 | 7 | - |

| 2024.3Q | 10 | 7 | - |

| 2024.4Q | 11 | 7 | - |

| 2025.1Q | 12 | 8 | - |

당사는 지속적으로 고객사들의 제품의 기술적 요구에 빠르게 대응하고 있으며, 당사에 제품 및 기술을 요청하는 고객사의 수와 빈도도 지속적으로 증가하고 있습니다. 위의 표에서 확인할 수 있듯이 동사의 우수한 기술력과 고객 요구에 대한 빠른 대응으로 인해 그에 따른 해당 제품에 대한 양산 공급 및 매출 시현의 가능성 또한 제고되고 있습니다.

⑤ 보유 기술을 활용한 높은 시장 확장성

당사는 창립 이후 완성차에 탑재되는 전자부품 및 센서를 끊임없이 연구한 결과 자동차의 전기적ㆍ물리적 특성에 부합되는 제품을 개발할 수 있는 노하우 및 기술력을 보유하고 있습니다.

이외에도 자동차의 전장화에 따른 자동차 전장 제어의 핵심기술인 반도체(Asic)의 설계기술을 보유하고 있어 자동차의 전장화에 따라 당사가 확보한 기술이 적용 가능한 분야가 확대되고 있어 향후 성장 가능성이 높은 사업을 영위하고 있습니다.

또한, 적외선 열화상 센서 및 카메라 모듈 관련 보유한 핵심 원천기술을 보유하고 있기에 80×60, 화소크기 35㎛급 적외선 이미지 센서의 상용화에 성공하였으며, 2018.4Q부터 적외선 열영상 센서 칩, 모듈 및 열화상 카메라의 초도양산(소규모) 및 판매를 개시하였습니다.

|

||

|

그림2 2018.3q(적외선 열화상 카메라 시장 선도업체들의 마이크로볼로미터 기술) |