|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 10 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에이직랜드 |

| 대 표 이 사 : | 이 종 민 |

| 본 점 소 재 지 : | 경기도 수원시 영통구 대학4로 25 (이의동, 에이직랜드빌딩) |

| (전 화) 031-212-1990 | |

| (홈페이지) http://www.asicland.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 이석주 |

| (전 화) 031-212-1990 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

회사의 개요는 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

2. 회사의 연혁

회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

3. 자본금 변동사항

자본금 변동사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

4. 주식의 총수 등

주식의 총수 등은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

5. 정관에 관한 사항

정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

II. 사업의 내용

1. 사업의 개요

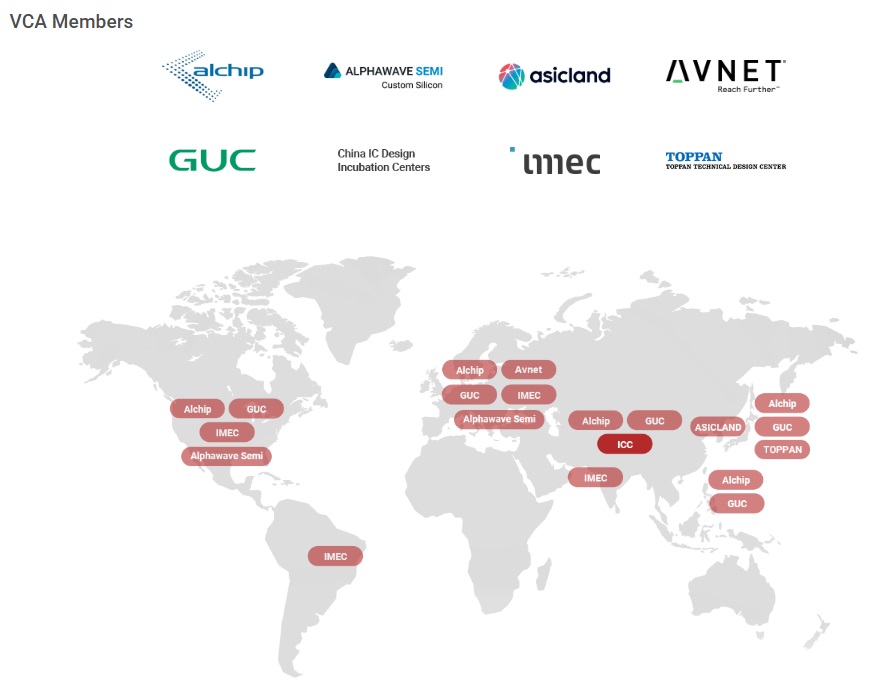

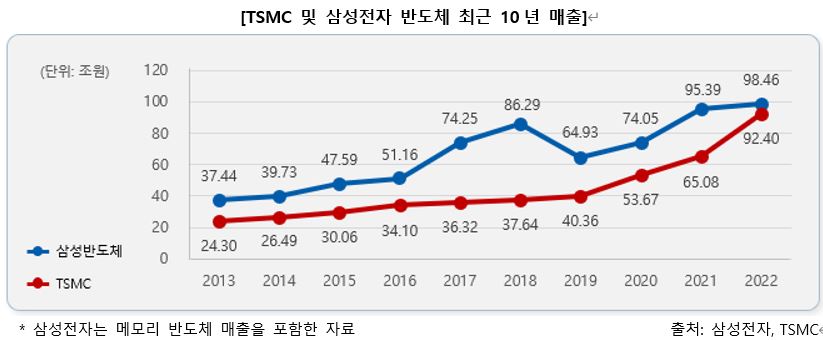

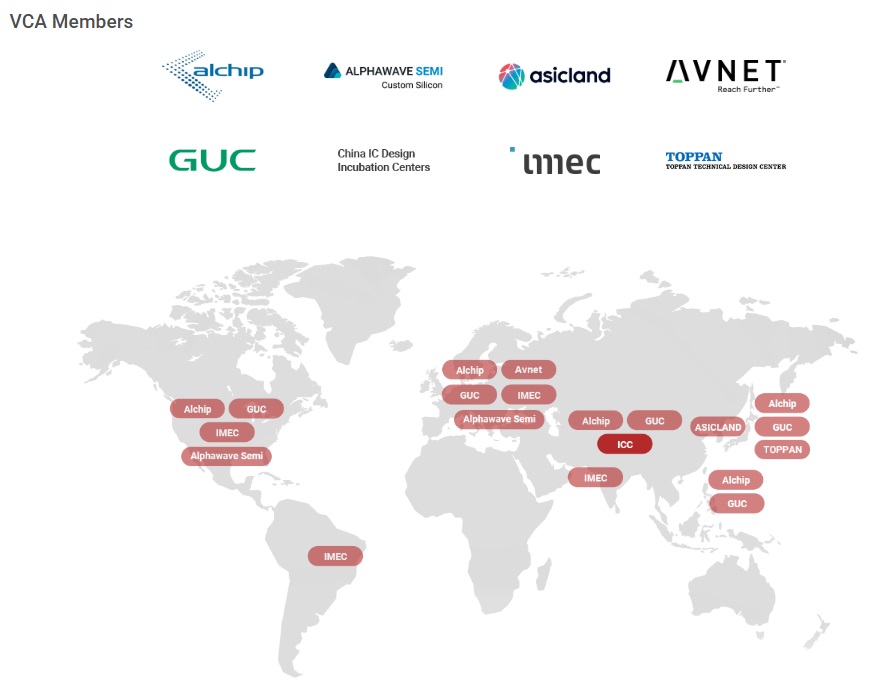

당사는 TSMC(Taiwan Semiconductor Manufacturing Company)의 국내 유일한 공식 협력사(VCA, Value Chain Alliance)로서 TSMC 파운드리 공정을 사용하여 시스템 반도체를 위탁 생산하고자 하는 팹리스(Fabless) 기업을 주된 고객사로 하고 있으며, 고객사의 반도체 논리 회로 설계를 실제 TSMC의 파운드리를 통해 제조가 가능한 형태인 물리적 설계로 재설계해주는 디자인 솔루션의 제공을 주요 사업으로 영위하고 있습니다.

더불어, SoC(System on Chip) 반도체의 아키텍처 설계, 아키텍처로부터 상세한 회로 설계 및 검증에 이르기까지 다양한 서비스를 제공하는데, 여기서 고객은 그 응용에 맞는 지적 자산(IP, Intellectual Property)을 설계하여 당사에 제공하고, 당사는 그 외의 구성 요소들을 포함한 완전한 SoC 반도체를 개발하는 Spec-in 서비스까지 제공하고 있습니다. 당사는 AI 반도체, 모바일 기기, 네트워킹 장비, 자동차 전자 장치와 같은 특정 응용 제품까지 시스템 반도체 분야 전반에 걸쳐서 디자인 솔루션을 제공하고 있으며, 칩 설계뿐만 아니라 당사의 외주 협력업체와 협업하여 패키징 및 테스트 서비스를 포함하는 턴키(Turn-key) 솔루션을 제공하고 있습니다.

[TSMC VCA (Value Chain Alliance)]

|

|

tsmc_vca |

| 출처: | TSMC 홈페이지 |

당사는 팹리스가 칩 설계 및 제조에 필요한 값비싼 인프라에 투자하지 않고도 특정 요구 사항을 충족하는 맞춤형 칩을 개발할 수 있도록 함으로써 반도체 생태계에서 중요한 역할을 합니다. 또한 팹리스에서 완비하기 어려운 칩 개발에 대한 전문 지식과 리소스를 제공하여 새로운 기술 및 제품 개발을 가속화하는 데 도움을 줍니다.

당사는 인공 지능(AI, Artificial Intelligence), 차량용 반도체, 엣지(Edge)향 메모리 컨트롤러, 5G 무선 통신 및 사물 인터넷(IoT)을 비롯한 다양한 응용 분야를 위한 고성능, 고집적의 복잡한 SoC 솔루션의 개발을 전문으로 하고, 5G 무선 통신, 엣지향 메모리 컨트롤러, IoT 등의 여러 산업에 걸쳐서 양산을 진행하고 있습니다.

Spec-in 서비스라는 차별화 전략과 압도적으로 세계 최고 파운드리인 TSMC의 VCA를 목표로 설립된 당사는 설립 이후 7년째 매출기준 CAGR 약 90%의 급속한 성장을 하고 있으며, 이는 ASIC 설계 및 제조에 대한 당사의 전문 지식과 TSMC와의 긴밀한 협력을 통해 빠른 처리 시간에 고품질의 비용 효율적인 솔루션을 제공하고 있기에 가능하였으며, 특히, Spec-in 서비스를 위해서는 시스템 반도체 칩의 구현에 필요한 IP들을 검토하고, 어떠한 구성으로 반도체가 설계되어야 원하는 성능을 구현할 수 있는지에 대한 솔루션 제공이 핵심이며, 당사는 세계적인 IP 회사인 Arm사의 ADP(Approved Design Partner)로서 Arm IP를 활용하여 그동안의 수많은 과제의 성공 경험과 이를 통한 기술력을 인정받고 있습니다.

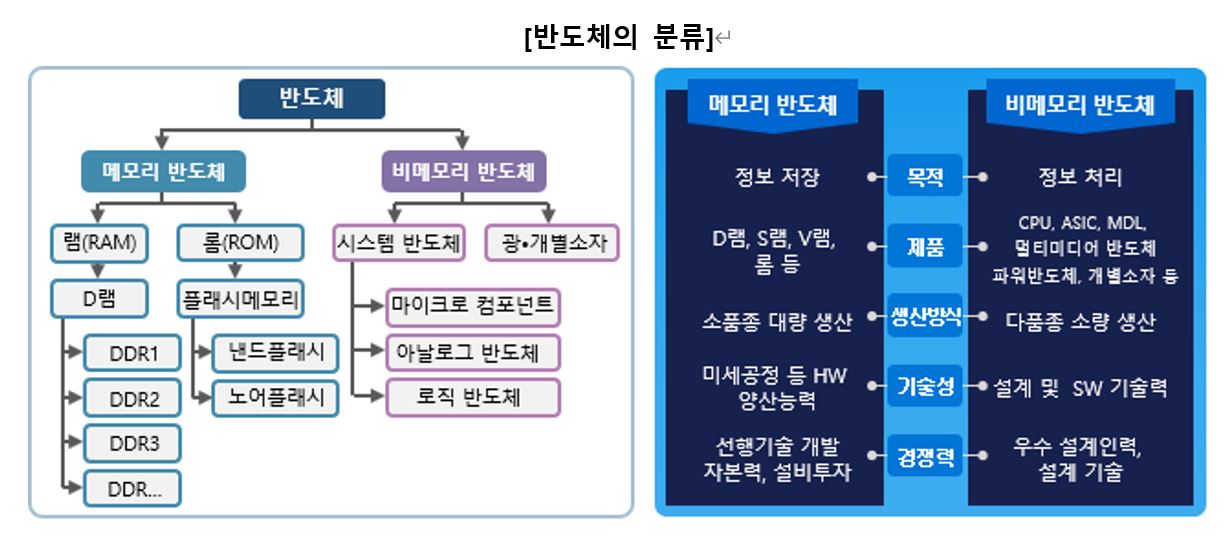

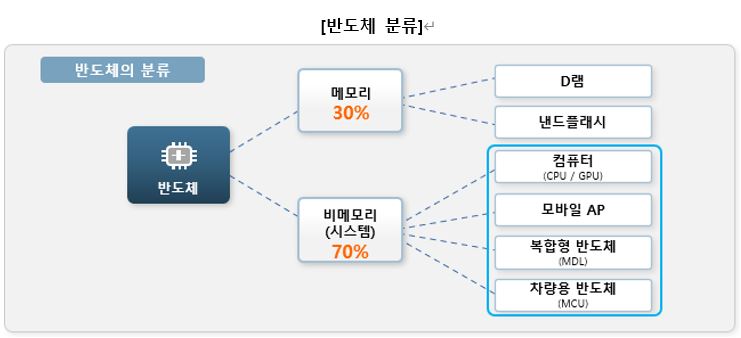

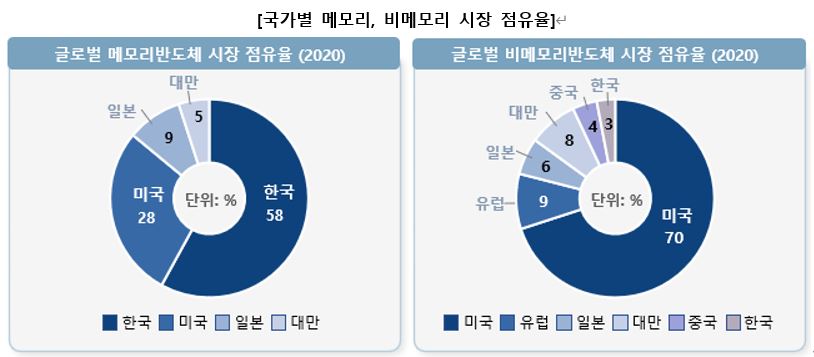

반도체 산업 분야는 크게 메모리 반도체와 시스템 반도체로 나뉩니다. 당사는 시스템 반도체 생태계에서 주요 사업을 영위하고 있습니다. 시장조사업체 가트너(Gartner)의 자료에 따르면 비메모리 반도체 시장은 전체 반도체 시장에서 70% 이상을 차지하고 있으며, 전 세계적으로 4차 산업혁명이 본격화되고, 스마트폰, 인공지능 등의 다양한 애플리케이션(Application)의 전방 산업이 확대되면서 메모리 반도체에서 비메모리 반도체로 시장의 중심축이 빠르게 옮겨가고 있습니다. 최근 정부는 대한민국의 3대 중점 육성 산업으로 비메모리 산업을 선정하기도 했을 만큼 그 중요성이 더욱 커지고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 설명

당사를 통해 개발 중인 제품들은 모두 팹리스(Fabless) 또는 시스템 반도체 기업들이 특수한 기능적인 목적을 가지고 개발하는 반도체 칩으로써 다양한 산업의 기반이 됩니다. 당사 제품의 적용되는 분야는 인공지능(AI) 기반의 데이터서버, 인공지능 기반의 컴퓨터, 엣지 디바이스, 차량용 반도체, TV 및 노트북의 디스플레이 등 일반 가전제품에 적용되는 반도체뿐만 아니라 각종 메모리의 구동을 지원하는 메모리 컨트롤러와 산업 전반의 인프라를 구축하는 통신 및 IoT 제품군까지 폭넓게 구성되어 있습니다.

당사에서 개발 및 양산하고 있는 제품들은 각각의 응용 분야별로 용도에 따라서 크게 다섯가지인 AI(인공지능)반도체, Automotive(차량용)반도체, Display(디스플레이용)반도체, Memory Controller(메모리컨트롤러)반도체, IoT(사물인터넷)&5G반도체로 분류하고 있으며, 각각의 제품별 적용 분야는 다음과 같습니다.

| [당사 제품 적용 분야] |

| 제품 구분 | 적용분야 |

|---|---|

|

AI(인공지능) 반도체 |

인공지능 서버용 AI 가속기, AI 기반 엣지 디바이스, AI 시스템 구동 |

|

Automotive(차량용) 반도체 |

자동차 오디오, 내비게이션, 통합형 AVN, 디지털 Cluster (계기판), |

|

Display(디스플레이용) 반도체 |

스마트폰, 태블릿, 노트북PC, TV, AR(Augmented Reality), VR(Virtual |

|

Memory Controller (메모리 컨트롤러) 반도체 |

노트북, 휴대폰 및 일반 소비재에 적용되는 SD, SSD NAND 플래쉬 메모리 |

|

IoT(사물인터넷) & 5G 반도체 |

5G 인프라, Wi-Fi 6, 기업용 5G, 생체 신호 추적기 |

1) AI(인공지능) 반도체

AI(인공지능) 반도체란 활용 범위에 따라 다양하게 정의될 수 있으나 '인공지능 구현을 위해 요구되는 데이터 연산을 효율적으로 처리하는 반도체' 로 정의할 수 있습니다. 이는 인공 지능 기술의 핵심 기술 중에서도 특히 학습과 추론 기술을 구현하기 위해서 개발된 반도체로서, 데이터의 연산 처리를 낮은 전력으로 빠르게 처리 가능하다는 측면에서 방대한 양의 데이터 처리가 필요한 AI 시스템에 특화된 반도체를 의미합니다.

AI 반도체에서는 연산의 기능 자체에 인간의 뇌를 모방한 신경망 기술을 도입하였고, 병렬적으로 한꺼번에 여러 연산을 효율적으로 할 수 있다는 특징을 갖고 있습니다. 이러한 대규모의 병렬 연산을 하기 위해서는 필연적으로 저전력 및 고속 처리가 필요하며, 이는 파운드리에서도 가장 고도화된 미세 공정을 활용한 기술 개발이 요구되는 분야입니다.

AI 반도체는 목적과 방식에 따라 여러 가지로 구분될 수 있지만 통상 AI 칩이 구현되는 플랫폼을 기준으로 서버향 AI 와 엣지향 AI 로 구분하고 있습니다. 서버향 AI는 앞선 AI 반도체의 정의에서 언급된 바와 같이 대규모 병렬 연산을 위한 전력 효율이 중요한 칩이며 현재 한국 시장에서는 대규모 서버를 보유하고 있는 기업인 SK텔레콤, NHN, 다음카카오 등이 자사 서버의 효율적 관리를 위해 개발을 진행하고 있습니다. 반면에, 엣지향 AI는 자율주행, 드론, 스피커와 같은 IoT의 개별 디바이스에서 제공하는 AI 서비스에 특화된 AI 칩입니다. 데이터를 클라우드나 서버에 올리지 않고, 디바이스 내에서 처리해야 하기 때문에 연산의 속도, 초 저전력, 경량화, 원가 경쟁력 등이 중요한 요소가 될 수 있습니다.

또한 당사는 AWorld MagicTM이라는 AI 칩 개발 플랫폼을 보유하고 있습니다. 해당 플랫폼은 AI 칩을 개발할 때 요구되는 검증 과정에서 시행착오를 최소화하고, 개발 기간의 단축을 도모하기 위한 목적으로 개발되어, AI칩에 필수적으로 필요한 외부 IP를 플랫폼화한 솔루션입니다. 예를 들어, 엣지향 AI 반도체를 개발하고자 하는 팹리스는 AI 반도체의 가장 핵심적인 기술인 NPU IP를 집중적으로 개발하고, 이를 이미 구성된 AWorld MagicTM 플랫폼에 적용하여, 상대적으로 간단한 결합만으로도 칩을 개발할 수 있습니다. 상기 언급된 다양한 인공지능(AI) 과제들 또한 이러한 AI 반도체용 플랫폼의 프로모션을 통해 얻은 결과물입니다.

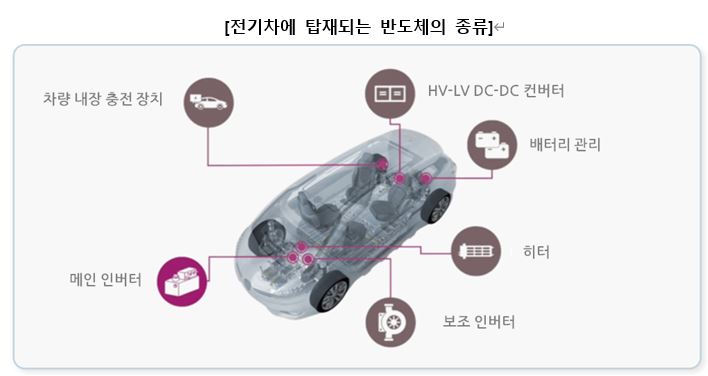

2) Automotive(차량용) 반도체

자동차에 장착되는 여러 전자기기를 제어하기 위해 사용되는 시스템 반도체를‘차량용 반도체’라고 합니다. 차량용 반도체는 자동차의 센서, 엔진, 제어장치 및 구동 장치 같은 핵심 부품에 주로 사용되고 있어 일반 상업용 반도체보다 훨씬 높은 수준의 안전성과 내구성을 요구합니다. 이러한 요구사항들을 만족시키기 위해서 제품개발을 기획하는 단계에서부터 목표하는 신뢰성 수준과 안전성을 확보하기 위하여 검토되어야 할 다양한 항목들이 있을 정도로 높은 기술력과 경험이 필요한 분야이며 당사가 확보한 차량용 반도체 설계 기술은 진입 장벽이 상대적으로 매우 높고 어려운 분야입니다.

3) Display(디스플레이용) 반도체

디스플레이용 반도체는 사람의 육안으로 볼 수 있는 영상표시 장치로써 영상기기에 사용되는 시스템 반도체를 의미합니다. 당사는 디스플레이 패널을 제조하고 구현하는데 필수적인T-Con (Timing Controller) 제품을 개발하는 국내 팹리스 고객사의 파운드리 제품화 설계 및 생산 지원을 수행하고 있습니다.

디스플레이 패널은 정해진 규격을 가지고 있어 시스템 반도체가 장착되는 물리적 공간이 제한적임에 따라 반도체Chip 내부의 공간을 최대한 효율적으로 배치하고 배선해야 하는 설계 특징을 가지고 있으므로 설계의 난이도가 높은 제품입니다.

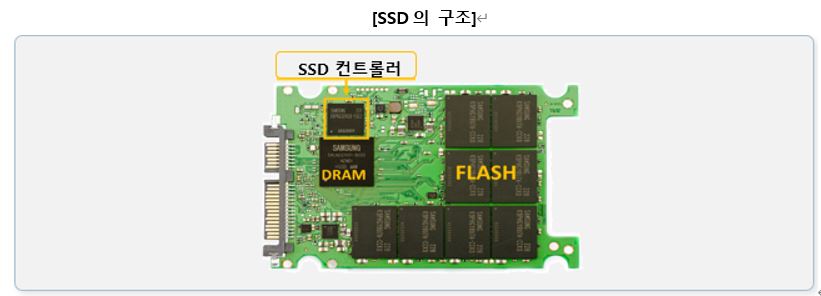

4) Memory Controller (메모리 컨트롤러) 반도체

4차 산업 혁명 기술이 시스템 반도체 성장의 한 축이 되면서 그에 따른 메모리의 필요성도 점차 중요해지고 있습니다. 특히 낸드플래쉬 기술은 상당히 주목받고 있는 차세대 기술입니다. 저장공간을 쌓아 올려서 저장하는 기법으로176단까지 적층이 가능할 정도로 고도화됐으며 지능형 메모리 반도체, 차세대 낸드플래시 기술 등이 인공지능(AI)의 성능을 높이는데 필수적인 요소로 자리잡고 있습니다.

현재 메모리 반도체 분야에서 초격차 전략으로 메모리 반도체 업계 선두를 유지하고 있는 삼성과 SK하이닉스는 그 지위를 유지하기 위해 지속적으로 메모리 반도체의 개발에 더욱 집중할 수밖에 없고, 막대한 투자 지출도 지속적으로 필요할 수 밖에 없습니다. 이는 역설적이게도 당사와 당사의 고객인 팹리스(Fabless)와 같은 시스템 반도체 생태계 기업에는 기회로 다가오고 있습니다.

삼성과 SK하이닉스와 같은 메모리 개발 및 제조하는 반도체 회사(IDM)들은 기술적 우위를 유지하기 위해 초고도 기술에 투자를 이어가고 있으며, 외주를 통한 개발 수요도 파생적으로 발생하고 있습니다. 즉, 외주 개발업체인 팹리스(Fabless)를 통한 비즈니스 창출 기회로 확대되고 있으며, IDM 또한 팹리스 기업들이 보유하고 있는 앞선 기술을 적극적으로 채택하고 있습니다.

5) IoT(사물인터넷) & 5G 반도체

4차 산업 혁명의 진행으로 향후 지속적인 성장이 예상되며 앞서 언급된 인공지능(AI), 차량용 반도체, 메모리 컨트롤러, 디스플레이 모두 네트워크 인프라가 갖춰져야 하는 것을 전제로 하고 있습니다.

많은 정보의 연산 및 전달이 이루어지려면 현재의 무선 통신망을 벗어난 고주파 대역의 통신망을 통해서만 실생활에 불편함을 느끼지 않을 수준의 서비스를 사용할 수 있습니다. 기존 통신사의 인프라를 토대로 스마트폰 중심의 3G, 4G의 서비스에서 5G는 실생활뿐만 아니라 산업 전반에 걸쳐 획기적인 변화를 유도할 수 있는 중요한 시발점이 될 것으로 예측합니다.

당사는 2020년부터 북미의 5G 네트워크 인프라 구축을 위한 칩을 생산하여 공급해 오고 있습니다. 현재 5G의 인프라 구축에 가장 적극적인 북미 지역에 공급하는 칩의 매출이 집중되어 있지만 각 주파수 별로 국내, 중국, 유럽, 호주 및 동남아 지역까지 인프라 구축의 시기가 도래한다면 2022년 현재 발생한 약 320억원의 매출이 기하급수적으로 증가할 것으로 기대합니다. 다만 코로나 팬데믹 이후 경기 하강으로 인해 대규모 투자에 대한 우려가 있어 현재 목표만큼 제품 매출이 이뤄지고 있지 않지만 궁극적으로 성장할 시장으로 보는 견지에서 당사는 성능 개선이 반영된 후속 제품의 개발 및 양산을 고객과 전략적으로 준비하고 있으며 5G 이후의 6G 칩의 개발에도 현재 참여하고 있습니다.

큰 범위의5G 네트워크 구축뿐만 아니라 기업 내 보안이 요구되는 사내5G(Private 5G), 기존WiFi의 상위 및 확대 버전인 WiFi6와Long range WiFi의 개발 및 양산을 앞두고 있습니다.

나. 주요 제품 등의 매출현황

| [당사 어플리케이션별 매출액 현황 및 비중] | (단위 : 백만원, %) |

| 응용시장 | 2025년 (제10기 1분기) |

2024년 (제9기) |

2023년 (제8기) |

|||

|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

|

AI |

1,919 | 12.17% | 33,121 | 35.2% | 35,323 | 47.6% |

|

Automotive |

1,684 | 10.68% | 17,086 | 18.2% | 1,442 | 1.9% |

|

Display |

- | - | 2,759 | 2.9% | 2,723 | 3.7% |

|

Memory |

5,166 | 32.77% | 12,931 | 13.8% | 10,810 | 14.6% |

|

IoT&5G |

922 | 5.85% | 7,259 | 7.7% | 12,382 | 16.7% |

|

Others |

6,075 | 38.53% | 20,902 | 22.2% | 11,474 | 15.5% |

|

총계 |

15,767 | 100.00% | 94,058 | 100.0% | 74,154 | 100.0% |

다. 주요 제품 등의 가격변동 추이 및 가격변동 원인

당사가 고객에게 제공하는 반도체 산업은 다품종 소량 생산 기반에 따라 주요 제품의 가격 변동추이를 추정하기 어려울 뿐만 아니라 고객사별로 요구하는 파운드리 제조 공정이 상이하고, 동일 제조 공정내에서도 요구 사양 차이에 따른 가격편차가 크기 때문에 제품당 가격을 단순 산정하기 어렵습니다. 또한 사양에 따른 구체적인 가격 변동사항은 영업적으로 보호되어야 할 필요가 있으므로 제품에 대한 단가를 기재하지 않았습니다.

3. 원재료 및 생산설비

가. 매입 현황

| (단위 : 백만원) |

| 품목 | 매입유형 | 구분 | 2025년 (제10기 1분기) |

2024년 (제9기) |

2023년 (제8기) |

|

|---|---|---|---|---|---|---|

| 제품 | 원재료 | FAB | 수입 | 489 | 3,366 | 4,201 |

| 외주가공비 | 패키징 테스트 |

국내 | - | 141 | 588 | |

| 수입 | - | 48 | 365 | |||

| 개발 | 외주가공비 | FAB | 수입 | 4,825 | 21,307 | 23,759 |

| 외주가공비 | 패키징 테스트 외부인력 |

국내 | 732 | 1,929 | 2,614 | |

| 수입 | - | 13 | 10,848 | |||

| 지급수수료 | IP | 국내 | 1,149 | 22,954 | 2,749 | |

| 수입 | 4,088 | 10,374 | 4,813 | |||

| 총합계 | 11,283 | 60,132 | 49,937 | |||

| 주1) | 당사 매입 금액을 제품과 개발로 구분하였으며, FAB비용은 양산에서는 원재료로 개발에서는 외주가공비로 기재하였으며, 패키징과 테스트는 외주가공비로 기재하였고, IP는 지급수수료로 기재하였습니다. |

| 주2) | 개발-외주가공비 연결재무제표 기준입니다. |

나. 원재료 가격변동 추이

| (단위: 달러) |

|

품목 |

매입처 |

제품명 |

2025년 (제10기 1분기) |

2024년 (제9기) |

2023년 (제8기) |

|---|---|---|---|---|---|

|

제품 |

TSMC |

Wafer |

$1,904.28 | $4,109.14 | $4,109.14 |

다. 주요 매입처

| (단위 : 백만원) |

|

품목 |

매입유형 |

구입처 |

구분 |

2025년 (제10기 1분기) |

2024년 (제9기) |

2023년 (제8기) |

|

|---|---|---|---|---|---|---|---|

|

제품 |

원재료 |

FAB |

B사 |

국내 |

- | - | - |

|

수입 |

- | - | 436 | ||||

| J사 | 수입 | 489 | 3,366 | 3,765 | |||

|

원재료 소계 |

489 | 3,366 | 4,201 | ||||

|

외주 가공비 |

패키징 |

A사 |

국내 |

- | - | 511 | |

| T사 |

국내 |

- | - | - | |||

| K사 |

국내 |

- | 123 | 40 | |||

| EE사 | 수입 | - | 48 | 365 | |||

|

기타 |

국내 |

- | 18 | 37 | |||

|

외주가공비 소계 |

- | 189 | 953 | ||||

|

양산소계 |

국내 |

- | 141 | 588 | |||

|

수입 |

489 | 3,414 | 4,566 | ||||

|

소계 |

489 | 3,555 | 5,154 | ||||

|

개발 |

외주 가공비 |

FAB |

J사 |

수입 |

4,825 | 21,307 | 23,713 |

|

B사 |

수입 |

- | - | 47 | |||

|

FAB 소계 |

4,825 | 21,307 | 23,759 | ||||

|

외주 가공비 |

패키징 |

A사 |

국내 |

307 | 773 | 2,190 | |

| K사 |

국내 |

234 | 246 | 336 | |||

|

기타 |

국내 |

191 | 910 | 10,848 | |||

| 기타 | 수입 | - | 13 | 87 | |||

|

외주가공비 소계 |

733 | 1,942 | 13,462 | ||||

|

지급 수수료 |

IP |

기타 |

국내 |

1,149 | 22,954 | 2,749 | |

|

수입 |

4,088 | 10,374 | 4,813 | ||||

|

지급수수료 소계 |

5,237 | 33,328 | 7,562 | ||||

|

개발 소계 |

국내 |

1,881 | 24,883 | 39,836 | |||

|

수입 |

8,913 | 31,694 | 4,947 | ||||

|

소계 |

10,794 | 56,577 | 44,784 | ||||

|

총합계 |

국내 |

1,881 | 25,024 | 40,424 | |||

|

수입 |

9,402 | 35,108 | 9,513 | ||||

|

소계 |

11,283 | 60,132 | 49,937 | ||||

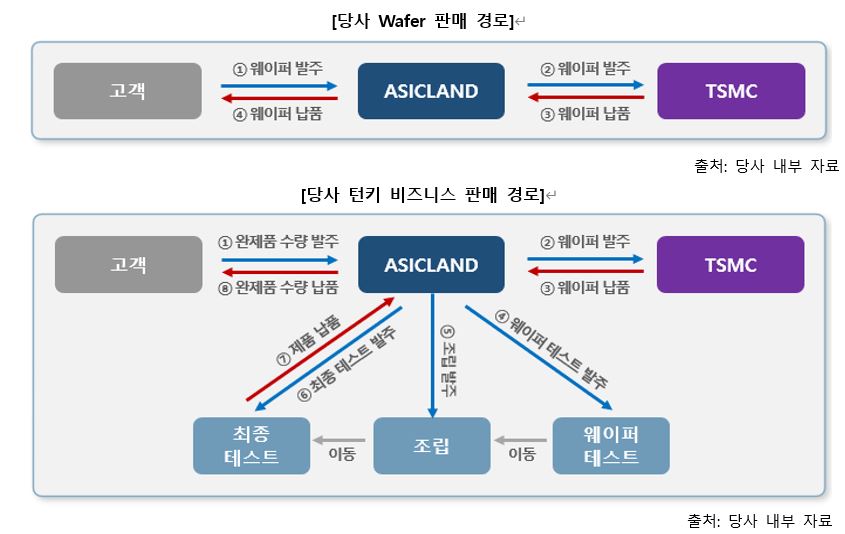

라. 생산능력 및 생산실적

당사는 TSMC 공정을 이용하는 고객사의 주문을 받아 제조용 도면을 제작해 주는 역할을 넘어, 반도체 칩의 초기 개발부터 서로 협력해서 설계하고 패키지와 테스트까지 양산의 전 과정을 턴키 솔루션으로 제공하고 있습니다. 턴키 솔루션은 외주 협력업체를 통해 위탁 생산으로 진행하고 있으며, TSMC(Foundry)에서 웨이퍼를 생산 후 OSAT업체에서 후공정 서비스를 지원해 주고 있습니다. OSAT업체는 크게 패키지, 테스트 두 분야로 나뉘며 제품의 사양, 비용, 생산능력 및 고객 요청사항을 고려하여 적합한 외주 업체를 선정하여 진행하고 있습니다.

참고로, TSMC의 생산능력은 웨이퍼 공정별로 공개되어 있지 않으나 2020년부터 2023년 2분기까지 연평균 약 9.92% 내외로 증가되고 있으며, 매출액은 2020년 1,339,255백만NTD에서 2023년 2분기 989,474백만NTD로 연평균 성장률 약 7.63%를 기록하고 있습니다. 생산 능력 확충을 위한 Capex 투자는 2023년 2분기 553,033백만NTD, 2022년에는 839,239백만NTD로 매출액 대비 평균 51.9% 내외로 지속적인 투자에 따른 생산능력의 증가로 비약적인 매출 성장이 이뤄지고 있습니다.

| [TSMC Capacity Plan 및 연도별 Capex 지출액 현황] |

| (단위: Millions of New Taiwan Dollars) |

| 구분 | 2023년 2Q | 2022년 | 2021년 | 2020년 |

|---|---|---|---|---|

| Capacity Plan (Million 12-inch equivalent wafers) |

16 ~ 17 M | 15 ~ 16 M | 13 ~ 14 M | 12 ~ 13 M |

| Annual Revenue | 989,474 | 2,263,891 | 1,587,415 | 1,339,255 |

| Capex (PP&E) |

553,033 | 1,082,672 | 839,239 | 507,239 |

| 출처: | TSMC 홈페이지 |

| 주1) | Capex 금액은 현금흐름표상 Property, Plant and Equipment에 대한 지출 금액을 기재하였습니다. |

주요 OSAT업체별 현황 및 생산능력은 외주 생산기업의 영업 기밀에 해당되므로 기재하는 것이 부적합하다고 판단되어 생략하였으며, 당사와 특수관계는 없습니다.

마. 생산 설비에 관한 사항

1) 생산능력 등

당사는 자체 생산 설비를 보유하고 있지 않고, 공정별 전문 협력업체와 협업하여 전량 외주 생산 진행하고 있습니다.

2) 생산설비의 현황 등

【자산항목:유형자산】

| (단위 : 천원) |

| 사업소 | 소유형태 | 소재지 | 기초장부가액 | 당기 증감 | 당기상각 | 환율차이 | 기말장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사외 | 토지 | 수원시 | 17,173,799 | - | - | - | - | 17,173,799 | - |

| 건물 | 수원시 | 18,514,501 | 117,839 | 18,396,662 | - | ||||

| 비품 | 수원시 | 7,391,657 | 2,780,489 | 558,904 | (5,230) | 9,608,012 | - | ||

| 입목 | 수원시 | 114,700 | 114,700 | ||||||

| 건설중인자산 | 수원시 | 220,649 | 1,800,595 | 299,000 | - | - | 1,722,244 | - | |

| 건설중인자산 | 성남시 | 2,914,180 | - | - | - | - | 2,914,180 | ||

| 합 계 | 46,329,486 | 4,581,084 | 299,000 | 676,743 | (5,230) | 49,929,597 | - | ||

주1) 상기 기재된 내용은 K-IFRS 연결재무제표 기준으로 작성되었습니다.

주2) 토지의 공시지가는 2025년5월 기준 1,243,000원/㎡(사옥)과 3,469,000원/㎡(기숙사)입니다.(출처:국토해양부)

주3) 건물의 2024년 지방세 과세시가표준액은 3,080,643,581원(사옥)과 165,077,817원(기숙사)입니다.

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 백만원) |

|

사업부문 |

매출유형 |

품 목 |

제10기 1분기 | 제9기 |

제8기 |

|

|---|---|---|---|---|---|---|

| 주문형 반도체의 설계 및 제조업 (ASIC) |

제품 | 제품 |

수 출 |

- | - | - |

|

내 수 |

420 | 5,521 | 8,162 | |||

|

합 계 |

420 | 5,521 | 8,162 | |||

| 개발 | 개발 |

수 출 |

- | 1,665 | 316 | |

|

내 수 |

15,287 | 86,871 | 65,203 | |||

|

합 계 |

15,287 | 88,536 | 65,519 | |||

| 기타 | 기타 |

수 출 |

- | - | - | |

|

내 수 |

60 | - | 473 | |||

|

합 계 |

60 | - | 473 | |||

|

합 계 |

수 출 |

- | 1,665 | 316 | ||

|

내 수 |

15,767 | 92,393 | 73,838 | |||

|

합 계 |

15,767 | 94,058 | 74,154 | |||

| 주1) | 매출구분은 제품(양산)과 개발, 기타로 분류하였습니다. |

나. 판매 경로

1) 판매조직

당사는 파운드리 디자인 솔루션 기업으로 팹리스(Fabless) 기업의 시스템 반도체 개발 프로젝트를 수주하여 웨이퍼 형태의 제품으로 생산하기 위한 개발을 수행하며, 고객사와의 계약에 따라 위탁 생산으로 제조된 웨이퍼를 고객사에 납품하는 사업을 영위하고 있습니다. 고객사에서 추가 위탁 생산 방식으로 패키징 및 테스트하여 최종 완제품 형태의 시스템 반도체 상태로 납품을 원할 경우 이 부분까지 진행할 수 있는 역량을 확보하고 있습니다. 이러한 당사의 역량을 기준으로 당사의 판매 조직은 국내 및 해외 팹리스(Fabless) 기업의 시스템 반도체 개발 프로젝트를 수주하기 위한 각각의 영업팀 조직과 납기 및 고객 지원, 실적 관리, 수주 및 외주 생산 관리를 수행하는 관리 조직으로 구성되어 있습니다.

| [에이직랜드 영업 인력 현황] |

| 판매조직 구성 | 업무현황 | |

|---|---|---|

| 영업본부 | 영업팀 | 1. 신규 고객사 발굴 2. 시스템 반도체 개발 일정 확인 3. 신규 시스템 반도체 지원 전략 준비 4. 개발, 제품 견적 및 계약 5. 양산 제품 수주 활동 및 매출 채권회수 6. 고객사별 중장기 계획 정보 파악 7. 외부 프로모션 지원 8. 경쟁사/타 파운드리 동향 파악 9. 영업 매출 확대 전략 10. 매출 관리 |

당사는 고객의 주문에 따라 시스템 반도체를 설계, 제작, 납품하는 사업의 형태를 갖고 있어 별도의 판매 대리점을 보유하고 있지 않고 당사의 영업 본부 조직으로 직접 판매를 진행하고 있습니다.

2) 판매경로

당사는 국내외 팹리스 고객의 제품 개발 및 양산 과제 수주를 위해 다음과 같은 기본적인 영업전략을 가지고 있습니다.

|

|

판매경로 |

3) 판매 전략

가) TSMC의 세계 최고 기술을 활용할 수 있는 첨단 공정에 집중하는 전략

당사의 환경적 강점과 당사와 파트너십을 맺고 있는 TSMC의 강점을 최대한 활용하는 전략입니다. 당사는 전 세계적으로 8개, 국내에서는 유일한 TSMC VCA(Value Chain Alliance) 회사입니다. VCA가 전 세계에 걸쳐 있다는 의미는 VCA의 영업 범위가 해당 본사가 위치하고 있는 지역을 거점으로 이루어진다는 의미이며, 지역 거점에서 충분한 역할과 역량을 발휘한 이후에는 영업의 영역을 전 세계로 확장할 수 있음을 의미합니다.

|

|

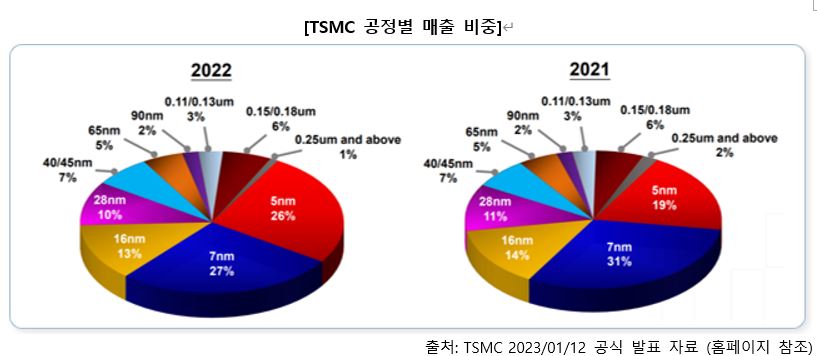

tsmc공정별 매출 비중 |

최근 반도체의 경향성은 지속적으로 미세화되는 파운드리 공정의 발전 속도에 따라서 시스템 반도체 설계 또한 지속적으로 복잡해지고 있습니다. 미세화에 따른 강점은 기능적인 효율을 최대화할 수 있다는 것이지만 반면 높은 개발비를 감당해야 한다는 의미도 포함됩니다. 이에 따라 미세 공정을 경험한 디자인 솔루션 기업의 경험과 노하우를 통해 시행착오를 최소화하고 최대의 성능을 구현할 수 있도록 하는 디자인 솔루션이 반드시 필요하다 할 수 있습니다. 시행착오를 최소화한다는 의미는 높은 개발비에 대한 부담을 최소화할 수 있다는 의미와도 같습니다. 당사는 국내 최초로 인공지능(AI) 칩을 미세 공정 7nm 로 개발 완료하였으며 또 다른 미세 공정인 12nm 공정은 2년여 전부터 개발 완료한 이력이 있습니다.

|

|

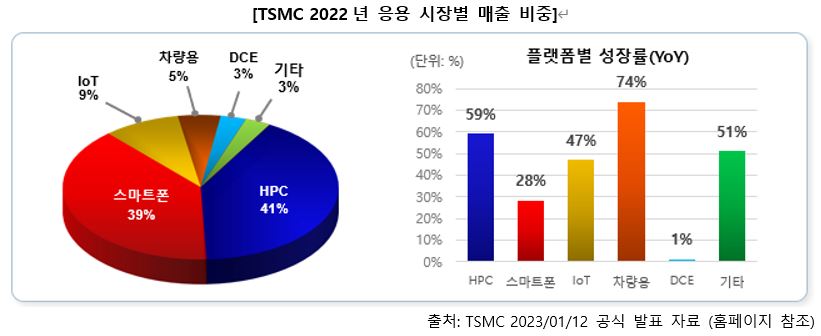

tsmc 2022년 응용 시장별 매출 비중 |

당사의 파트너사인 TSMC 파운드리의 경우 널리 검증된 미세 공정의 품질을 통해 경쟁 파운드리 대비 월등히 우수한 성능을 자랑하고 있습니다.

현재 당사가 가장 중요하게 생각하는 주요 전략 애플리케이션 시장은 AI 반도체 시장입니다. AI 반도체는 성능 및 전력 소모가 매우 중요한 특성을 가지고 있기 때문에 초미세 공정으로 점점 내려가는 추세를 보이고 있으며, AI 반도체 과제를 많이 하면 할수록 매출 발생 측면에서 당사에 큰 기여를 할 수 있는 제품군입니다. 당사는 X사(AI반도체)와 2021년부터 제품을 개발하여 제품 개발 매출 약 280억원을 달성하였고, 개발 과제를 성공적으로 완료하여 2023년 2월 Tape-Out을 진행한 바 있습니다. 2024년 AI 반도체의 양산 매출이 본격적으로 반영되기 시작할 경우 당사의 매출 증가는 더욱 큰 폭으로 성장할 것으로 예상하고 있습니다.

이와 더불어 당사에서 개발 중인 12nm 제품군인 D사(Automotive) 사의 자율주행용 차량 시스템 반도체, M(AI반도체)사의 차량용 사물인식 시스템 반도체를 비롯하여 Z(AI반도체)사의 금융 AI칩과 DPU(Data Processing Unit) 개발까지, 2022년부터 2~3년에 걸쳐 대규모 개발비 매출 발생이 기대됩니다. 각 제품 개발 시기에 따라 양산 이관까지 기대해 볼 수 있는 제품으로 이는 TSMC의 미세공정에 대한 안정적인 기술 및 수율에 대한 기대감이 반영된 것으로 지속적인 AI 과제 수주가 예상됩니다.

시장의 요구사항이 이러하기에 당사에는 TSMC의 초미세 공정 기술을 미리 습득함으로써 향후 고객사의 니즈에 대응하기 위한 사전 준비에 많은 노력을 기울이고 있습니다. 초미세 공정 기술을 사용하는 대기업에 인력 파견을 통해 용역 과제 형태로 수행하는 것도 이러한 전략의 일환이라고 볼 수 있습니다.

나) 양산을 전제로한 기술 개발 제품에 집중하는 전략

당사의 기본적인 비즈니스는 디자인 솔루션이지만 웨이퍼 생산 이후 후공정 단계까지 턴키로 지원할 수 있는 우수한 외주 관리, 품질, 테스트 구성원을 확보하고 있습니다. 모두 국내 굴지의 전문 회사에서 15년 이상의 경력을 소유한 구성원들이 해당 업무를 지원하고 있습니다. 이는 타 디자인 솔루션 경쟁사와의 기본적인 디자인 서비스의 경쟁력 외에, 그들이 갖고 있지 않은 후공정까지의 전문화된 고객 지원을 통해 개발부터 양산까지 시행착오 없이 순조롭게 이뤄질 수 있음을 의미합니다. 또한 경기에 민감할 수밖에 없는 개발 과제 수주의 증감에 따른 매출 변수를 양산 과제를 통해 안정적으로 관리한다는 당사의 매출 관리 목표에도 큰 의미를 부여할 수 있습니다.

다) 한국의 앞선 기술로 전 세계 반도체 시장을 선도하고 있는 시장에 집중하는 전략

이 전략의 취지는 제품군의 다양성을 통해 시장의 변화에 따른 새로운 시스템 반도체의 성장 및 변화에 발 빠르게 대응하고 한국 반도체의 강점으로 삼을 수 있는 각 반도체 시장에 적절한 자원을 분배하여 꾸준한 양산 수주를 할 수 있도록 전략을 세우는 선순환 구조를 만들고자 하는 것입니다. 반도체 강국인 한국의 장점인 인공지능(AI), 세계 최대의 점유율을 보유하고 있는 디스플레이와 메모리, 글로벌 Top5 자동차 생산 국가의 강점을 살린 차량용 반도체, 통신 네트워크의 시장 확보를 통해 꾸준하고 안정적인 매출처를 확보하고 당사의 성장 모멘텀을 유지시킬 수 있는 전략을 수립하고 있습니다.

TSMC는 초미세 공정뿐만 아니라 거의 모든 공정에서 기술적인 우위를 점하고 있습니다. 제품을 개발하고자 하는 고객은 항상 초미세 공정만이 필요로 한 것이 아니기 때문에 초미세 공정군이 아닌 22nm~180nm의 공정에도 많은 수요가 예상됩니다.

이와 같은 초미세 공정 외 공정을 적용하는 비즈니스는 두 가지 경우로 나누어 볼 수 있습니다

첫째로는 한국이 세계 최고 경쟁력을 보유하고 있는 휴대폰, 메모리, 디스플레이 제품을 개발하는 고객 혹은 최종 고객이 수요의 증가로 인해 파운드리 사업을 확장하려는 경우입니다.

두 번째로는 웨이퍼 공정의 개발은 오래되었지만 응용시장별 제품이 신규 시장 혹은 신규 기술을 적용하는 제품에 대한 매출을 기대하는 경우입니다.

TSMC는 선단 공정뿐만 아니라 이전에 개발되었던 오래된 공정에서도 수많은 고객들의 제품들을 개발해 왔고 여러 가지 노하우가 쌓이면서 지금의 선단 공정까지 발전해 왔습니다. 응용 시장별로도AI, 모바일, 디스플레이, 차량용 반도체 외 수많은 응용 시장별 제품군의 개발 이력을 통해 그 응용시장별 제품에 적합한 파운드리 기술을 기반으로 설계 단계에서 구상된 칩의 성능을 최대한 끌어내고 수율은 최대화할 수 있어 결국 기본 가격은 TSMC 가 타사 대비 비싸더라도 수율 및 개발 기간의 단축으로 가격 경쟁력을 충분히 유지할 수 있습니다.

라) 용역 비즈니스 현황 및 전략

용역 비즈니스는 당사가 중요하게 생각하는 판매전략 중 하나로서, 당사의 팀 또는 일부 엔지니어를 고객사에 직접 파견하여 제공하고, 이에 대한 인건비가 매출로 발생하는 비즈니스 모델입니다. 용역 비즈니스에 대해서 당사가 가장 주요하게 생각하는 전략은 삼성전자, SK하이닉스와 같은 TSMC와 직접 거래하는 국내 대기업을 중심으로 인력을 배치하는 것입니다. 이러한 방법으로 당사는 TSMC에서 생산되는 가장 선단의 공정에 대한 이해와 경험을 갖출 수 있으며, 이러한 네트워킹을 통해 이들을 미래 잠재 고객으로 확보할 수 있습니다.

당사 설립 초기에는 매출의 상당 부분이 용역 비즈니스에 의존하고 있었습니다. 이는 많은 디자인하우스의 초기 사업 단계에서 보이는 매출 구조입니다. 대부분의 기업은 사업 초기부터 규모의 인력과 인프라를 가지고 시작하기는 현실적으로 어렵기 때문에, 원청 기업에게 용역을 제공하면서 기술력을 쌓고, 이에 대한 경험으로 업계 내에서 평판을 얻고 또 다른 수주로 이어지는 경우가 많습니다.

당사의 기술 경쟁력에 대한 인식이 제고되는 상황에서, 2019년 TSMC VCA를 체결을 통해 당사는 TSMC로부터 웨이퍼를 발주할 수 있는 사업권을 획득하면서 용역 비즈니스 외에 턴키 비즈니스가 가능한 디자인하우스로 거듭났습니다.

용역 비즈니스에 대한 또 다른 전략은 양산을 기반으로 한 제품에 참여하는 것입니다. 고객사가 용역을 의뢰하는 경우, 그 배경은 위에서 기술한 대로 매우 다양할 수 있습니다. 당사의 경우, 단기적으로 또는 단발성으로 필요한 인력 보충이 아닌 양산을 전제로 하는 과제에 당사 인력을 참여시킴으로써, 고객과의 관계를 강화하여 추후 양산 진행 시 웨이퍼 발주로 이어지는 구조로 진행해왔습니다. 다시 말해, 보다 장기적인 관점에서 용역을 전략적으로 배치함으로써, 단순 인건비 정산을 넘어 부가 가치를 창출하는 품목에 투자하는 것입니다.

이처럼 당사는 TSMC의 고객인 국내 대기업을 대상으로, 용역 매출을 통한 양산으로의 발전 가능성에 집중하고 있으며, 해당 비즈니스를 향후 잠재적인 매출을 위해 지속적으로 투자하는 방향으로 활용하고 있습니다.

다. 주요 매출처 현황

당사의 주요 매출처는 시스템 반도체를 전문으로 하는 팹리스 기업입니다.

| (단위:백만원, %) |

| 매출처 | 2025년 (제10기 1분기) | 2024년 (제9기) | 2023년 (제8기) | |||

|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| S사 | - | - | 6,531 | 8.8% | ||

| X사 | - | - | 12,872 | 17.4% | ||

| G사 | 212 | 1.35% | - | - | 5,820 | 7.8% |

| E사 | - | - | - | - | ||

| M사 | 1,106 | 7.04% | - | - | 9,303 | 12.5% |

| Y사 | 1,738 | 11.07% | - | - | 7,169 | 9.7% |

| FF사 | 31 | 0.20% | 9,645 | 10.25% | - | - |

| D사 | 1,654 | 10.53% | 16,141 | 17.16% | - | - |

| HH사 | 2,336 | 14.87% | 5,217 | 5.55% | - | - |

| F사 | 20 | 0.13% | 16,104 | 17.12% | - | - |

| P사 | 1,957 | 12.46% | 9,547 | 10.15% | - | - |

| 기타 | 6,712 | 0.00% | 37,404 | 39.77% | 32,459 | 43.8% |

| 합계 | 15,767 | 100.00% | 94,058 | 100.00% | 74,154 | 100.0% |

주1) 해당 매출처는 각 사업연도별 상위 5개사에 대한 매출액입니다.

라. 수주상황

수주잔고에 관한 구체적인 사항은 거래 상대방(팹리스 업체 등)과의 영업상 기밀이거나 고객사의 신규 프로젝트와 같이 비공개를 원칙으로 하는 사항이므로, 이를 공시할 경우 거래 상대방의 영업에 심각한 손해를 끼칠 우려가 있습니다.

다만, 당사는 단일판매 계약 공시나 언론 인터뷰 등 기타 방법을 통해 이미 공개된 내용에 한하여 아래의 수주 현황에 기재하였습니다

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 주문형 반도체 설계 | 2024.05.13 | 2026.06.30 | - | 9,688 | - | - | - | 7,067 |

| 주문형 반도체 설계 | 2024.07.30 | 2027.07.11 | - | 26,106 | - | - | - | 25,023 |

| 주문형 반도체 설계 | 2024.11.01 | 2026.06.30 | - | 40,707 | - | - | - | 32,117 |

| 주문형 반도체 설계 | 2024.11.15 | 2025.04.30 | - | 9,645 | - | - | - | - |

| 합 계 | - | 86,146 | - | - | - | 64,207 | ||

주1) 상기 수주상황은 2025년 03월 31일 기준으로, 당사가 '단일판매계약공시'를 진행한 계약 중 유효한 건에 대한 현황입니다.

주2) 당사의 진행 중인 수주현황에 대한 자세한 내용은 'Ⅲ.재무에 관한 사항 - 3. 연결재무제표 주석 - 25. 고객과의 계약에서 생기는 수익 및 관련 계약자산과 계약부채'을 참조하시기 바랍니다.

주3) 상기 납기일은 계약서상 계약기간 종료일입니다.

주4) SK하이닉스㈜ 계약건은 2025년 05월 08일 계약금액 총액이 변경되어 정정공시를 진행하였습니다. 자세한 내용은 2025년 05월 08일 공시된 내용을 확인하여 주시기 바랍니다.

주5) 상기 주문형 반도체 설계 품목의 경우 개발용역의 건으로 기납품액은 별도로 기재지 않았으며, 자세한 내용은 "XI. 그 밖에 투자자 보호를 위하여 필요한 사항"을 참고해주시기 바랍니다.

5. 위험관리 및 파생거래

가. 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

(1) 위험관리

연결회사는 신용위험을 실체 관점에서 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

(2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

(3) 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

· 재화 및 용역의 제공에 따른 매출채권

· 용역 제공에 따른 계약자산

· 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권

연결회사는 매출채권과 계약자산에 대해 전체기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

기대신용손실율은 보고기간말 기준으로부터 각 36개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다.

과거 손실 정보는 고객의 채무 이행능력에 영향을 미칠 거시경제적 현재 및 미래전망정보를 반영하여 조정합니다.

기초와 기말의 매출채권에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 정상 | 1일~3개월 이하 연체 |

3개월 초과~ 6개월 이하 연체 |

6개월 초과~ 12개월 이하 연체 |

12개월 초과 연체 | 계 |

|---|---|---|---|---|---|---|

| 당분기말 | ||||||

| 매출채권 | 3,350,584 | 183,498 | 308,087 | - | 187,082 | 4,029,251 |

| 손실충당금 | - | - | - | - | 187,082 | 187,082 |

| 전기말 | ||||||

| 매출채권 | 9,648,777 | 22,255 | 944,645 | 14,269 | 187,082 | 10,817,028 |

| 손실충당금 | - | - | - | - | 187,082 | 187,082 |

당분기와 전분기 중 매출채권 손실충당금의 변동내역은 없습니다.

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다.

매출채권에 대한 손상은 포괄손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액을 회수하는 경우 회수 시점에 당기손익으로 인식하고 포괄손익계산서에서 대손상각비의 차감으로 인식하고 있습니다.

(나) 계약자산 및 상각후원가로 측정하는 기타 금융자산

계약자산 및 상각후원가로 측정하는 기타 금융자산에는 미청구공사, 보증금 등이 포함됩니다. 계약자산 및 상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동 내역은 없습니다.

나. 유동성위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 보고기간말 현재 연결회사는 유동성위험을 관리하기 위해 사용가능한 차입금 한도를 24,800백만원 (전기말 25,050백만원)확보하고 있습니다.

경영진은 예상현금흐름에 기초하여 추정되는 현금 및 현금성자산과 차입금 한도 약정을 모니터링하고 있습니다. 연결회사의 유동성 위험 관련 정책은 필요 현금흐름을 추정하여 이를 충족하기 위한 유동성 자산의 현황을 고려하고, 유동성 비율을 내부 및 외부 감독 기관 등의 요구사항을 충족하고 자금조달계획을 실행하기 위해 관리합니다.

유동성 위험 분석에서는 연결회사의 다음의 금융부채를 계약상 만기별로 구분하였습니다.

(가) 모든 비파생 금융부채

(나) 순액 및 총액 결제 파생상품 중 계약상 만기가 현금흐름의 시기를 이해하기 위해필요한 경우

유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 12개월이내 만기가 도래하는 현금흐름금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다.

| (단위: 천원) |

| 당분기말 | 6개월 미만 | 6개월 ~ 1년 | 1년 ~ 2년 | 2년~ 5년 | 5년 초과 | 합계 |

|---|---|---|---|---|---|---|

| 매입채무 | 808,978 | - | - | - | - | 808,978 |

| 단기차입금 | 2,110,323 | 5,028,958 | - | - | - | 7,139,281 |

| 장기차입금 | 375,621 | 304,963 | 12,323,930 | 5,059,310 | - | 18,063,824 |

| 리스부채 | 96,453 | 80,994 | 142,999 | 124,724 | - | 445,170 |

| (단위: 천원) |

| 전기말 | 6개월 미만 | 6개월 ~ 1년 | 1년 ~ 2년 | 2년~ 5년 | 5년 초과 | 합계 |

|---|---|---|---|---|---|---|

| 매입채무 | 2,173,408 | - | - | - | - | 2,173,408 |

| 단기차입금 | 3,099,213 | 4,039,779 | - | - | - | 7,138,992 |

| 장기차입금 | 307,105 | 410,942 | 12,430,969 | 5,102,225 | - | 18,251,241 |

| 리스부채 | 119,049 | 87,028 | 147,748 | 155,001 | - | 508,826 |

다. 자본위험 관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본구조를유지하는 것입니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 및 우선주부채 등 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총차입금 | 24,066,660 | 24,099,990 |

| 차감: 현금및현금성자산 | (33,034,007) | (42,183,792) |

| 순부채(*) | (8,967,347) | (18,083,802) |

| 자본총계 | 76,989,114 | 84,286,361 |

| 총자본 | 68,021,767 | 66,202,559 |

| (*) 연결회사는 당분기말 및 전기말 순부채가 부(-)의 금액으로 자본조달비율을 산정하지 않았습니다. |

라. 파생상품 및 풋백옵션 등 거래 현황

당사는 보고서 작성 기준일 현재 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

| 거래처 | 항 목 | 내 용 |

| ㈜하해 | 계약유형 | 자산 양수 |

| 체결시기및기간 | 2023년 04월 28일 | |

| 목적및내용 | 신사옥 확보로 사무공간 확보 및 임대비용 절감 | |

| 계약금액 | 22,800,000,000원 | |

| 신윤숙(아리수) | 계약유형 | 자산 양수 |

| 체결시기및기간 | 2023년 04월 28일 | |

| 목적및내용 | 신사옥 확보로 사무공간 확보 및 임대비용 절감 | |

| 계약금액 | 1,700,000,000원 | |

| 정창학, 박정옥 | 계약유형 | 자산 양수 |

| 체결시기및기간 | 2023년 09월 07일 | |

| 목적및내용 | 기숙사 및 복지시설을 위한 건물 매입 | |

| 계약금액 | 3,300,000,000원 | |

| 경기주택도시공사, 한국토지주택공사 |

계약유형 | 자산 양수 |

| 체결시기및기간 | 2024년12월27일 | |

| 목적및내용 | 당사 사업 영위를 위한 사옥 토지 취득 | |

| 계약금액 | 29,141,801,568원 |

나. 연구개발 활동

1) 연구개발 조직

당사 연구조직은 당사만의 기술과 노하우로 5nm, 6nm, 7nm, 12nm, 16nm, 28nm 공정의 수많은 과제를 성공적으로 진행하였으며, 프런트엔드 및 백엔드 설계, DFT, SoC 분야별로 정통한 다수의 연구인력으로 구성되어 있습니다.

2) 연구개발비용

| (단위 : 백만원 , %) |

| 구분 | 2025년 (제10기 1분기) |

2024년 (제9기) |

2023년 (제8기) |

|

|---|---|---|---|---|

| 연구개발비용 계 | 1,022 | 714 | 1,055 | |

| (정부보조금) | - | - | - | |

| 회계처리 | 개발비 자산화(무형자산) | - | - | - |

| 연구개발비(비용) | 1,022 | 714 | 1,055 | |

| 연구개발비 / 매출액 비율 [연구개발비용계 / 당기매출액 *100] |

6,48% | 0.76% | 1.42% | |

주) 상기 연구개발비 및 연구개발비 산출을 위한 매출액은 K-IFRS에 기준으로 작성되었습니다.

3) 연구개발실적

가) 정부출연 연구과제 현황

| 연구과제명 | 주관부서 | 연구기간 | 정부출연금 | 관련제품 | 비고 |

|---|---|---|---|---|---|

|

LPDDR5 기반 인공지능 반도체용 고대역폭 메모리 인터페이스 기술 개발 |

정보통신기획평가원 |

19.04~22.06 |

700백만원 |

Memory |

완료 |

|

뉴로모픽 반도체 칩 및 모듈 개발 |

한국산업기술평가원 |

19.04~22.06 |

643백만원 |

AI |

완료 |

|

국산 AI반도체, AB9 기반 인공지능 서버시스템 개발 및 Machine Learning 서비스 적용 |

정보통신산업진흥원 |

21.04~22.11 |

1,790백만원 |

AI |

완료 |

|

AI기반 반도체 설계 자동화 시스템 개발 Back-end Flow 중 Placement |

정보통신산업진흥원 |

21.05~22.11 |

752백만원 |

AI |

완료 |

|

Cortex-M 계열 CPU 및 Arm Peripheral IP를 활용한 플랫폼 환경 구축 |

한국반도체연구조합 |

21.07~21.12 |

100백만원 |

AI, loT |

완료 |

|

Cortex-A 계열 CPU 및 arm bus, peripheral IP 디자인플랫폼 구축 |

한국반도체산업협회장 |

22.07~22.12 |

100백만원 |

loT |

완료 |

나) 현재 개발중인 연구과제 현황

| 연구과제명 | 주관부서 | 연구기간 | 정부출연금 | 관련제품 | 비고 |

|---|---|---|---|---|---|

|

딥러닝 초소형 코어 어레이 기반 지능형 모바일 프로세서 |

정보통신기획평가원 |

20.04~24.12 |

1,000백만원 |

AI |

개발중 |

|

2,000 TFLOPS급 서버 인공지능 딥러닝 프로세서 및 모듈 개발 |

정보통신기획평가원 |

20.04~26.12 |

22,100백만원 |

AI |

개발중 |

|

실시간 미디어 화질개선을 위한 엣지 디바이스용 인공지능 가속기 및 솔루션 개발 |

정보통신기획평가원 |

22.04~24.12 |

2,320백만원 |

AI |

개발중 |

|

전파분야 소재부품 국산화 (차량용 ROA센서 양산 시제품 개발) |

정보통신기획평가원 |

22.04~24.12 |

1,050백만원 |

Automotive |

개발중 |

|

인공지능 반도체 개발을 위한 개방형 개발환경 플랫폼 개발 |

정보통신기획평가원 |

22.04~25.12 |

600백만원 |

AI |

개발중 |

|

칩렛 이종집적 초고성능 AI반도체 개발 |

정보통신기획평가원 |

23.04~27.12 |

8,125백만원 |

AI |

개발중 |

|

칩렛 AI반도체의 발열분석 제어와 방열기법 개발 |

정보통신기획평가원 |

23.04~27.12 |

2,590백만원 |

AI |

개발중 |

| 거대언어모델(LLM:Large Language Model)을 위한 벡터데이터베이스 가속기 개발 | 한국산업기술기획평가원 | 24.07~26.12 | 2,000백만원 | AI | 개발중 |

| 심층강화학습기반 시스템 반도체의 Iterative Floorplanning 고도화 및 RDL Routing 최적화 솔루션(ChipNSoDA) 개발 | 정보통신산업진흥원 | 24.08~26.07 | 117백만원 | AI | 개발중 |

7. 기타 참고사항

가. 지적재산권 현황

당사가 보유한 지적재산권은 상표권, 특허권, 저작권 등이 있습니다.

| 구분 | 상표권 | 특허권 | 저작권 | ||

|---|---|---|---|---|---|

| 국내 | 해외 | 국내 | 해외 | ||

| 등록 | 4 | - | 11 | - | - |

| 출원 | - | 2 | 40 | - | - |

나. 시장현황 및 영업의 개황

1) 산업의 구조

시스템 반도체 산업은 고가의 설계 및 검증 도구 EDA Tool(EDA 소프트웨어, Electronic Design Automation)과 안정적으로 동작 가능한 고가의 서버 장비, 반도체 설계 자산(IP) 확보 등 기술 기반 인프라가 핵심 자원입니다. 또한, 반도체를 설계, 검증하기 위한 기술과 경험을 가진 인력이 많이 필요한 산업이기에 신규로 이 산업 분야에 진입하려는 기업에게는 설계 능력 및 기술과 경험을 보유한 우수 인력을 확보하는 것이 높은 진입 장벽으로 작용하고 있습니다.

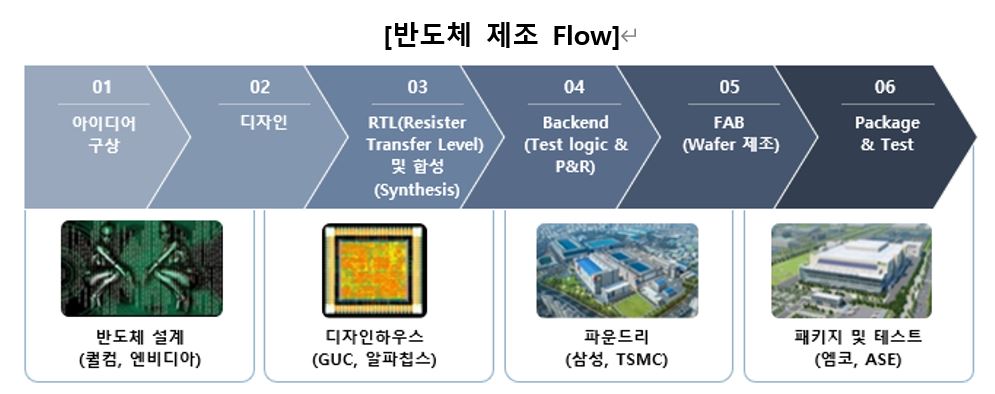

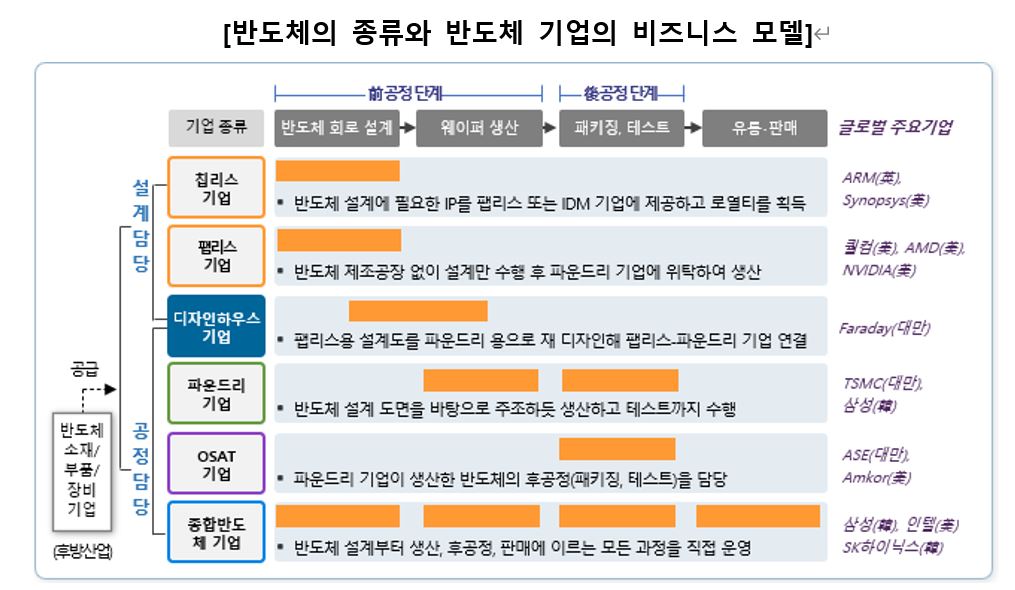

아래 그림을 통해 전반적인 시스템 반도체의 생태계 및 각 비즈니스 모델별 역할에 따른 기업의 형태와 대표적인 기업을 확인할 수 있습니다. 반도체의 제조 플로우에 따라 크게 반도체 회로 설계, 웨이퍼 생산, 패키징 및 테스트를 진행하는 형태로 구분될 수 있습니다. 특히, 반도체 회로 설계 부분은 제품의 소유자라 할 수 있는 팹리스 기업, 제품에 사용될 설계 자산인 IP를 제작하는 칩리스(Chipless) 기업, 그리고 제품의 디자인을 서포트 할 수 있는 디자인하우스 기업이 있으며, 당사는 이 중 디자인하우스 기업에 속합니다.

|

|

출처:당사 내부 자료 |

시스템 반도체의 전체적인 생태계, 즉 기업의 기본적인 비즈니스 모델은 일반적으로 아래 그림과 같이 크게 6개 종류의 유형으로 구분되고 있습니다.

|

|

출처: 국회입법조사처 연구보고서 |

가) IP(Intellectual Property) 기업

IP(지적 재산) 기업은 반도체 칩에 내장되어 있는 특정 기능을 수행하기 위한 블록(IP block)을 개발하여, 팹리스 기업에서 시스템 반도체 개발 시 필요한 기능을 직접 개발하지 않고도 이미 IP기업에서 개발 완료한 특정 기능의 블록을 도입함으로써 시스템 반도체 개발에 이를 활용하게 하고, 팹리스 기업이 이미 검증이 완료된 블록을 사용함으로써 개발 일정의 단축, 칩 개발의 용이성 등을 확보하게 해주는 것을 사업화 한 기업입니다.

IP 기업은 팹리스 기업과 같이 대규모의 자본을 투자하여 제조 공정을 설립할 필요는 없으므로, 전 세계에서 많은 기업이 IP를 개발하고 있습니다. 이 중 대표적인 IP 기업으로는 Arm(암), Synopsys(시높시스), Cadence(케이던스) 등이 있습니다.

나) 팹리스(Fabless) 기업

팹리스 기업은 반도체 생산 시설인 팹(Fab)이 없는 회사로 생산은 직접 하지 않고, 시스템 반도체의 설계만 진행하는 기업을 의미합니다. 설계를 제외한 반도체의 제조와 관련된 웨이퍼 생산(Foundry), 조립(패키징) 및 검사(테스트) 등은 모두 외부의 전문 업체에 외주로 진행하고, 외주를 통해 생산이 완료된 칩의 소유권이나 영업권은 팹리스에 귀속되어 자사 브랜드로 판매합니다. 즉, 팹리스는 대규모 자본이 드는 공장인 팹이 없이, 조립 및 검사 시설 및 장비를 갖추지 않고 오직 설계에 주력할 수 있는 것을 비즈니스 모델로 하고 있습니다.

글로벌 팹리스 시장에서 미국의 시장 규모가 가장 크고, 이는 주요 팹리스 업체인 Broadcom, NVIDIA, Qualcomm 등이 미국업체이기 때문이며,국내 업체로 LX세미콘, 아나패스, 텔레칩스 등이 있습니다.

다) 디자인 솔루션 기업

시스템 반도체 디자인솔루션 기업은 파운드리(생산 전문)와 팹리스(설계 전문)의 연결 다리 역할을 하는 기업으로, 팹리스 기업이 설계한 제품을 각 파운드리 생산 공정에 적합하도록 최적화된 디자인 서비스를 제공하는 업체입니다. 즉, 팹리스 업체가 설계한 반도체 설계 도면을 제조용 설계 도면으로 다시 디자인하는 것입니다. 최근과 같이 파운드리 공정이 미세화 되면서 점차 공정 이해도에 대한 요구 수준이 높아지고 있기 때문에, 팹리스 기업에서 레이아웃 검증과 같은 백엔드 디자인(Back-end design)을 직접 수행하기 보다는 전문성을 갖춘 디자인하우스를 이용하는 경우가 대부분입니다.

일반적으로 팹리스 기업이 파운드리 기업의 세부 공정 사항까지 모두 알기 어렵기 때문에 팹리스 기업이 완성한 설계 도면은 파운드리 기업의 공정에 최적화되어 있지 않습니다. 그래서 파운드리 기업의 세부 공정을 잘 알고 있는 디자인솔루션 기업이 팹리스 기업의 설계 도면을 파운드리 기업의 공정에 최적화하는 작업을 수행합니다. 디자인 솔루션 기업과 파운드리 기업은 기밀 정보(공정 정보, 설계 자료 등)를 서로 공유합니다. 이런 정보가 경쟁사에 노출되지 않도록 보통 디자인하우스는 하나의 파운드리 기업과 일을 하는 편이며, TSMC의 경우에는 당사와 같은 위치인 VCA를 통해 팹리스들에게 공정에 대한 정보를 제공하고 있습니다. 팹리스 기업뿐만 아니라 파운드리 기업 입장에서도 디자인솔루션 기업이 필요합니다. 파운드리 기업은 몇 개 되지 않지만, 팹리스 기업은 무수히 많습니다. 제조만 전문적으로 하는 파운드리 기업이 수많은 팹리스 기업의 요구 조건을 파악하고 일일이 대응하는 것은 현실적으로 어렵습니다. 그래서 디자인 솔루션 기업이 역할을 대신합니다.

TSMC의 공식 디자인 솔루션 파트너는 해외기업인 GUC, Alchip, Alphawave Semi, Inomize, IMEC, ICC, TOPPAN 외 국내기업으로는 유일하게 당사까지 전 세계적으로 총 8개사가 있습니다. 한편, 삼성전자 파운드리의 공식 디자인 솔루션 파트너는 해외기업인 Faraday, Avnet, Veri Silicon, Sondrel 등이 있고, 국내에는 에이디테크놀로지, 가온칩스, 코아시아 세미, 알파홀딩스, 세미파이브 등 국내외 9여개의 업체가 있습니다.

라) 파운드리(Foundry) 기업

파운드리 기업은 팹(Fab) 즉, 웨이퍼를 생산하는 설비를 보유한 회사로서, 팹리스 기업 혹은 디자인하우스 기업에서 설계한 제품을 수탁 생산하는 회사입니다. 팹리스를 설계 전문 기업이라 한다면, 파운드리는 생산 전문 기업이라 할 수 있습니다. 반도체 생산 설비를 갖추고 있지만 직접 설계하여 제품을 만드는 것이 아니라 고객으로부터 위탁 받은 제품을 대신 생산하여 규모의 경제를 통한 이익을 얻는 회사입니다. 파운드리의 주 고객은 설계를 전문으로 하는 팹리스 시스템 반도체 회사입니다. 반도체 생산을 위해서는 수조원대의 막대한 시설 투자 비용이 필요하고 고도의 생산 기술이 필요하기에 반도체를 개발하는 모든 회사들이 반도체를 직접 생산하기는 어렵습니다. 파운드리는 이러한 수많은 팹리스 기업의 생산기지 역할을 수행하고 있습니다. 때문에 반도체 공정 기술이 고도화되고 집적화됨에 따라서 오늘날 파운드리는 단순 위탁 생산업체의 지위를 넘어 '슈퍼 을’이라고 불릴 정도로 그 중요성이 강조되고 있습니다.

대표적인 파운드리 기업으로는 TSMC(대만), 삼성전자 파운드리(한국), UMC(대만), Global Foundries(미국), SMIC(중국), DB하이텍(한국) 등이 있습니다.

마) OSAT(Outsourced Semiconductor Assembly and Test) 기업

OSAT기업은 반도체의 패키징 및 테스트 수탁 기업으로, 폭넓은 의미에서 반도체 후공정 업계를 의미합니다. 일반적으로 반도체 전공정이라 칭하는 팹에서의 웨이퍼 제조 공정을 통해 만들어진 웨이퍼 상의 수백~수만 개의 칩은 외부와 전기신호를 직접적으로 주고받을 수 없으며, 외부 충격에 의해 손상되기도 쉽습니다. 이 칩을 낱개로 하나하나 잘라내어 기판(Substrate)이나 전자기기에 장착되기 위해 포장하는 작업을 패키징(Packaging혹은 Assembly)이라 합니다. 패키징 기업은 이런 반도체 칩 포장을 전문으로 하는 곳입니다. 또한 이렇게 제작된 칩에 대해서는 양품 및 불량품의 선별이 진행되는데 이는 칩 테스트를 통해 진행됩니다. 패키징을 전문으로 진행하는 기업에서 이러한 검사 진행을 하기도 하지만, 테스트만을 전문으로 하는 기업에서 진행하기도 합니다.

대표적인 OSAT로는 ASE, Amkor, Stats ChipPAC, Signetics, 하나마이크론, SFA반도체 등이 있으며, 테스트만을 진행하는 전문 테스트하우스로는 국내의 ITEK 및 GMTEST 등이 있습니다.

바) 종합반도체 기업(IDM: Integrated device manufacturer)

종합 반도체 기업(IDM)은 모든 반도체 생산 공정을 종합적으로 갖춘 기업을 뜻합니다. 한 회사가 웨이퍼 생산 설비인 Fab(Fabrication facility, 웨이퍼 생산 설비)을 갖추고 있고, 반도체 설계, 웨이퍼 가공, 패키징, 테스트로 이어지는 반도체를 만들기 위한 일련의 과정 및 유통/판매에 이르기까지의 모든 과정을 수행하는 회사를 말합니다. 대표적인 IDM 기업으로는 삼성전자, SK하이닉스, Intel 등이 있습니다.

2) 시장의 현황

가) 반도체 시장의 현황

반도체는 크게 메모리 반도체와 시스템 반도체(또는 비메모리 반도체)로 구분됩니다. 메모리 반도체와 시스템 반도체의 가장 큰 차이는 정보를 다루는 목적이 다르다는 것입니다.

|

|

출처: ASML Korea |

시장조사 기관 옴디아는 2023년 전 세계 반도체 시장의 규모를 매출액 5,330억 달러로 집계하였습니다. 이는 2022년의 5,978억 달러 대비 111% 감소하였습니다. 2023년도에는 상위 25개 반도체 공급업체 중 9개 업체만이 매출 성장을 기록하였고, 10개 업체는 두자릿수 하락을 하였습니다. 하지만 반도체 산업은 특히 2009년 스마트폰의 보급을 통해 빠르게 성장하였습니다. 메모리 반도체의 경우 최근 10년간 3배 이상으로 증가했으며, 시스템 반도체의 경우 동기간 대비 약 2배 성장했습니다.

2023년 메모리 반도체의 매출은 37% 하락하면서, 반도체 시장에서 가장 큰 감소폭을 보였습니다. 원인으로는 D램과 낸드의 3대 시장인 스마트폰, PC, 서버의 수요 감소와 채널 재고 과잉 때문입니다. 2023년 D램 매출은 38.5% 감소한 484억 달러, 낸드플래시 매출은 37.5% 감소한 362억 달러를 기록하였습니다.

2023년 비메모리 반도체의 매출은 전년대비 3% 감소하였습니다. 비메모리 공급업체의 가장 큰 성장 동력은 AI 애플리케이션용 비메모리 반도체 수요와 전기차를 포함한 자동차 부문, 국방 및 항공우주 산업 등이 다른 애플리케이션 부문을 능가하는 성과를 거두면서 메모리 반도체의 감소폭보다 적은 감소세를 보였습니다.

시스템 반도체가 시장 점유율의 대부분을 차지하는 것은 반도체 제품의 개수, 제품당 단가 등의 다양한 요소와 유기적인 관련이 있습니다. 먼저 시스템 반도체는 마이크로컨트롤러, 주문형 반도체(ASIC)와 같은 제품이 다양한 분야에 맞게 개별적으로 개발되고 생산됩니다. 시스템 반도체는 데이터의 저장 및 출력만을 담당하는 메모리 반도체 대비 더 다양한 기능이 있고 여러 작업을 수행하여야 하기 때문입니다. 이에 따라 시스템 반도체는 표준화된 메모리 반도체와는 달리 제품의 종류와 수가 압도적으로 다양해지기 때문에 반도체 시장에서 큰 비중을 차지하게 되는 대표적인 요인이 됩니다.

또한, 시스템 반도체는 R&D를 위한 많은 물리적, 자본적 투자를 해야 하는데, 이는 개발의 난이도가 높고, 개발 과정에서 IP와 같은 리소스에 필요한 라이선스 비용 등 제반 비용이 필수적으로 소요되기 때문입니다. 시스템 반도체는 선단 공정에서부터 레거시 공정까지 제품에 맞는 다양한 공정에서 생산되는데, 모바일 AP와 같은 최첨단 반도체의 경우 메모리 반도체와 비교하여 더 발전된 첨단 공정이 필요합니다. 또한 메모리 반도체 대비 소량 생산되는 특성상 시스템 반도체는 시장에서의 판매 단가가 일반적으로 높게 책정됩니다. 이에 따라 시스템 반도체의 경우 제품당 단가를 훨씬 더 높게 요구할 수 있게 되는데, 이것은 시스템 반도체가 높은 시장점유율을 가져가는 또 하나의 요인이라고 할 수 있습니다.

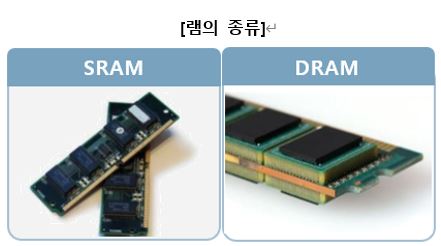

나) 메모리 반도체 시장

메모리 반도체는 그 이름처럼 정보를 기억하는 역할을 합니다. 대표적인 제품으로 정보를 기억하는 방식에 따라 램(RAM, Random Access Memory)과 롬(ROM, Read Only Memory)으로 구분됩니다.

| [메모리 반도체의 종류] |

|

구분 |

램(RAM) |

롬(ROM) |

|---|---|---|

|

Data read/write |

읽기, 쓰기 가능 |

읽기만 가능 (read only) |

|

용도 |

주기억장치 |

보조기억장치 |

|

속도 |

빠름 |

비교적 느림 |

|

메모리 |

휘발성 (Volatile) |

비 휘발성 (non-volatile) |

|

제품 |

DRAM, SRAM |

Flash, PROM, EPROM |

램(RAM, Random Access Memory)은 정보가 처리되는 공간을 우리의 방이라고 비유하여 설명하자면, 우리는 보통 책장에서 책을 꺼내 책상 앞에 앉아 읽습니다. 책상에 여러 개의 책을 쌓아 놓고 읽기도 하고 또 치우기도 합니다. 여기서 책을 정보(Information, Data)라고 한다면, 책상 역할을 하는 것이 바로 램(RAM)입니다. 손만 뻗으면 자유롭게 정보를 읽고 또 지울 수 있어서‘Random Access Memory’라고 말합니다. 전원이 꺼지면 저장된 내용이 사라지는 특성에 기인하여 휘발성 메모리(Volatile Memory)로도 불리기도 합니다. 램은 정보 저장 방식에 따라 D램과 S램으로 나뉩니다.

|

|

출처: Tech greek |

롬(ROM, Read Only Memory)은 앞서 책상을 램, 책을 정보에 비유하였는데, 우리가 자주 쓰지 않거나 책상에 올려 두기 무거운 책들은 책장을 활용합니다. 책장은 책들을 넣어두고, 따로 정리하지 않는 이상 잘 치우지 않게 됩니다. 이렇듯 정보를 넣어두는 이 책장의 역할을 하는 메모리 반도체를 롬(ROM)이라고 합니다. 기억된 정보를 직접 지우지 않는 이상, 전력이 공급되지 않아도 정보가 사라지지 않는 특성에 기인하여 비휘발성 메모리(Non-volatile Memory)로도 불립니다.

롬은 컴퓨터 시스템의 기본 입출력 작업을 담당하는 입출력 시스템이나 은행 ATM 기기를 이용할 때 사용되는 IC카드 등에 다양하게 사용됩니다. 대표적인 롬(ROM) 반도체로 플래시 메모리(Flash Memory)가 있습니다.

|

|

출처: 업계 자료 |

다) 시스템 반도체 시장

앞서 램을 설명할 때, 책장(롬)에서 책(정보)을 꺼내 책상(램) 앞에 앉아 읽는다고 비유하여 설명하였습니다. 이때 책을 읽는 사람의 역할을 하는 것이 바로 비메모리 반도체입니다. 즉, 정보를 저장하는 용도로 사용되는 메모리 반도체와는 달리, 정보의 처리를 목적으로 제작된 반도체를 말하며, ‘시스템 반도체’라고 부릅니다. 비메모리 반도체는 주로 전자제품의 두뇌 역할을 하는 칩으로 많이 사용되어, 각종 전자기기에 필수적으로 들어갑니다. 최근 스마트폰이나 인공 지능 등의 발달로 시스템 반도체의 중요성이 부각되고 있습니다.

시스템 반도체는 다양한 전자 제품에서 핵심 역할을 담당하고 있기 때문에 회로가 복잡하고 설계의 난이도가 높으며 종류 또한 사용 목적에 따라 매우 많은 것이 특징입니다. 모바일 기기의 중앙처리장치인 AP(Application Processor), 컴퓨터의 중앙 처리 장치인 CPU(Central Processing Unit), 디지털 신호를 처리하는 DSP(Digital Signal Processor), LED(Light Emitting Diode), 배터리의 전력을 효율적으로 배분하는 전력관리 칩 PMIC(Power Management Integrated Circuit), 렌즈를 통해 들어오는 빛을 전기적인 영상 신호로 바꿔주는 CIS(CMOS Image Sensor), 디스플레이 드라이버 IC(DDI, Display Driver IC), 통신, 각종 센서 등이 대표적인 시스템 반도체 제품입니다.

|

* LSI (Large Scale Integrated Circuit): 대규모 집적회로 또는 고밀도 집적회로를 의미합니다. |

|

|

출처: Gartner |

이에 따라 비메모리 반도체는 메모리 반도체와는 상이한 성격의 시장 구조를 지니고 있습니다. 표준화된 제품 중심의 메모리 반도체와는 달리, 시스템 반도체는 통신, 자동차 등 용도별 맞춤형 제품 중심의 특화된 제품 위주로 시장을 형성하고 있습니다. 즉, 메모리 반도체는 정보의 저장을 목적으로 하는 램, 낸드플래시 등의 소품종 제품을 대량 생산하는 대기업형 생산 구조라고 할 수 있으나, 시스템 반도체는 정보의 처리 및 연산 논리 등을 담당하는 중앙처리장치(CPU), 그래픽처리장치(GPU), 전력반도체, 시스템온칩(SoC: System On Chip) 등을 용도별 맞춤형 다품종 제품을 소량 생산하는 중소기업형, 벤처기업형 구조라고 할 수 있습니다.

실제로, 비메모리 반도체 시장은 전문적인 기술력을 보유한 중소기업, 벤처기업이 설계에 특화되어 있고 생산은TSMC와 같은 파운드리 업체가 생산에 특화하는 방식으로 각자의 전문 영역에 집중 및 분업화되어 있습니다. 이와 같은 분업화는 설계 및 양산의 난이도가 높아짐에 따라 더욱 심화되고 있으며, 당사와 같은 디자인하우스 업체에는 큰 기회요인이 되고 있습니다

| [메모리 반도체와 비메모리 반도체의 차이점] |

|

구분 |

155 | |

|---|---|---|

|

목적 |

정보 저장 |

정보 제어 및 연산 처리 |

|

제품 |

D램, S램, 롬 등 |

시스템 반도체 - 판단/연산 기능: 중앙처리장치(CPU) - 애플리케이션프로세서(AP) - 통신 기능: 모뎀 - 수집 기능: 이미지센서, 라이다센서 |

|

광/개별소자 (LED 등과 같이 회로를 구성하는 |

||

|

시장구조 |

범용 제품 중심으로 표준화된 제품이 있고 경기 변동에 민감 |

특화된 시장으로 용도별 다양한 품목 존재하며 경기변동에 상대적으로 둔감. |

|

생산방식 |

소품종 대량생산 |

다품종 소량 생산 |

|

핵심 경쟁력 |

설비 투자 및 자본력, 선행기술 개발 |

우수한 기술 인력, 설계 기술 |

|

사업구조 |

대기업형 |

중소기업, 벤처기업형 |

|

참여업체의 수 |

소수로 높은 위험부담으로 인해 참여 업체의 수가 제한적임 |

다수이며 비교적 위험부당이 낮아 참여 업체의 수가 많고 종류가 다양함 |

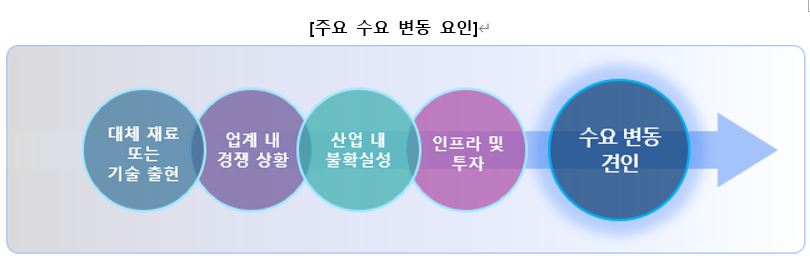

3) 수요변동의 원인

한국의 반도체 시장에서 주요한 역할을 담당하는 메모리 반도체의 경우 그 메모리가 사용되는 스마트폰, PC 등 판매량에 영향을 받기 때문에 해당 제품의 수요에 따라 변동을 보입니다. 또한 4차 산업 혁명 및 클라우드 기반의 데이터 센터 등의 증가 등이 메모리 반도체 수요에 영향을 미치고 있습니다. 최근에는 코로나 팬데믹 등으로 인한 대규모 전염병과 같은 돌발 변수 또한 반도체 시장에 많은 영향을 주고 있는 것이 사실입니다.

반면 시스템 반도체는 메모리 반도체 산업과 비교하여 더 다양한 종류를 가지고 있습니다. 예를 들어 메모리 반도체가 주로 사용되는 스마트폰, PC, 서버뿐만 아니라 TV, 노트북, 가전제품, IoT 등의 각종 전자 장비, 차량, 선박, 항공, 우주 산업, 공장 설비 등 더 다양한 분야에 활용될 수 있습니다. 뿐만 아니라 시스템 반도체는 다양한 고객의 요구사항에 맞추어 생산됩니다. 예를 들어, 특정 제품이나 서비스에 필요한 기능을 수행하기 위한 목적으로 시스템 반도체를 생산하고, 이를 사용하는 고객의 수요에 따라 공급량을 조절할 수 있습니다. 시스템 반도체는 이렇게 사전에 특정 고객의 수요에 맞추어 개발 및 생산하기 때문에 수요와 공급이 메모리 반도체에 비해 상대적으로 안정적이라고 할 수 있습니다.

|

|

출처: 당사 내부 자료 |

수요 변동 요인이란 제품이나 서비스에 대한 소비자의 수요가 변화하는 원인을 의미합니다. 이러한 변동 요인은 여러 가지 관점에서 분석될 수 있으며, 여러 가지 요인이 동시에 영향을 미치기도 합니다. 아래는 대부분의 시장에서 일반적으로 나타나는 수요 변동 요인이며, 위의 관점에서 당사의 주요 시장별 수요 변동 요인을 기술하겠습니다.

가) 인공지능(AI) 반도체

AI 반도체 시장에서는 AI 기술의 발전과 새로운 AI 응용 분야의 등장으로 인해, 더 높은 성능과 안정성을 갖춘 AI 반도체 수요가 증가하고 있습니다. AI 반도체 시장에서 경쟁 업체들은 새로운 기술과 제품을 출시하며 시장 점유율을 높이기 위해 경쟁하고 있습니다.

AI 기술의 발전은 AI 반도체 수요 변동의 원인 중 하나입니다. AI 기술이 발전함에 따라 더 많은 데이터가 생성되고 있으며, 이를 처리하고 분석하기 위한 AI 반도체 수요가 지속적으로 증가하고 있습니다. 이처럼 AI 기술에는 최적화된 전용 반도체가 필요하고, AI 반도체의 수요는 AI 기술의 발전에 비례하여 증가합니다.

|

|

출처: Gartner,2025년 이후 자료 정보통신정책연구원 |

최근 화두가 된 챗GPT 또는 DallE와 같은 생성 AI를 통한 사례에서 알 수 있듯이, 새로운 AI 응용 분야의 등장으로 기존에 없던 새로운 분야에서 AI 반도체를 사용하고 있으며, 이러한 분야에 사용되는 AI 반도체 수요를 증가시키는 직접적인 요인이 됩니다.

전 산업 영역에서 반도체가 처리해야 할 데이터의 양이 기하급수적으로 늘어나면서, 대용량 데이터를 처리하는 AI 반도체의 수요가 증가하고 있습니다. 예를 들어, 앞서 설명한 챗GPT에는 NVIDIA의 GPU 모델인 ‘A100’를 1만개 정도 사용하여 개발한 것으로 알려져 있습니다. 현재 챗GPT에 대한 사용의 증가로, AI 운용에 필요한 데이터의 규모가 늘어나면, 추후에는 그 이상의 GPU를 필요로 할 수 있습니다. 이와 같이 대용량 데이터 처리의 필요성은AI 반도체의 수요 변동의 요인이 됩니다.

AI 반도체 시장에서 다양한 경쟁 업체들은 새로운 기술과 제품을 출시하며 시장 점유율을 높이기 위해 경쟁합니다. 주로 NVIDIA, 인텔, AMD, Qualcomm과 같은 미국 대형 팹리스 기업이 중심이 되어 AI 반도체를 개발하고 이를 이용한 서비스를 제공하는데 주력하고 있습니다. 이러한 경쟁 활동으로 인해서 AI 반도체의 특성과 성능은 나날이 발전하게 되며, 서로 고객의 요구사항을 충족시킴으로써 새로운 AI 반도체 대한 수요가 증가합니다. 또한 경쟁 업체 간의 가격 경쟁을 통해서도, 수요 변동에 직간접적인 영향을 미칠 수 있습니다.

나) 디스플레이용 반도체

디스플레이용 반도체는 TV, 노트북은 물론 차량 내부용 화면까지 다양한 분야에서 사용되는 반도체로, 크게 디스플레이 구동 IC(DDI), T-CON, VR/AR용 반도체, 차량 내부 디스플레이용 반도체로 나눌 수 있습니다. 디스플레이용 반도체는 최근 급격한 성장을 했으나, 다양한 요인들로 인해 그 수요의 변동 가능성이 높아지고 있습니다.

디스플레이 시장의 수요 변화는 디스플레이용 반도체 시장에 큰 영향을 미칩니다. 예를 들어, 코로나 19로 인한 재택근무와 온라인 수업의 증가로 인해 태블릿, 노트북 등 개인 전자기기의 수요가 증가하였으며 이에 따른 DDI 및 T-CON과 같은 반도체의 수요도 함께 증가하였습니다.

디스플레이 기술의 발전은 디스플레이용 반도체 시장의 가장 큰 변동 요인이 될 수 있습니다. 예를 들어, 삼성전자가 개발한 QLED (양자점 발광 다이오드)의 출현으로 인해, LCD (액정 표시 장치) 등 기존 기술은 그 수요가 줄어들 수 있습니다. 또한 디스플레이 기술의 발전은 고효율, 저전력, 고해상도를 요구하는 고사양으로 발전하면서, 이에 맞는 DDI, T-CON 등의 디스플레이용 반도체 수요 변화가 생길 수 있습니다.

디스플레이 시장의 주요 업체는 대한민국의 삼성전자, LG디스플레이, 중국의 BOE와 같은 대형 제조사들입니다. 이러한 업체들은 대량 생산으로 인한 규모의 경제력과 뛰어난 기술력을 바탕으로 Apple과 같은 완성품 제조 업체에 납품하고 있습니다. 디스플레이는 반도체 중에서도 가격 경쟁이 심한 품목 중 하나로서, 높은 품질을 제공하면서도 가격 경쟁력을 갖추어 수익률을 유지하는 것이 중요한 품목입니다. 이러한 경쟁 구도는 디스플레이용 반도체 수요 변동에 큰 영향을 미칩니다. 경쟁 업체들은 시장에서 경쟁력을 확보하기 위해, 고성능 반도체를 생산하고 가격 경쟁을 거치는데, 이 경쟁이 심화되면 디스플레이용 반도체 가격은 하락하게 되고, 이에 따라 수요도 변동될 수 있기 때문입니다.

디스플레이 반도체는 시스템 반도체 중에서도 대량 생산이 비교적 용이한 반도체라는 특징이 있습니다. 따라서, 소재 가격의 영향을 비교적 많이 받는 편이며, 주요 원자재로 알려진 구리, 알루미늄 등의 가격 변동에 비례하여 반도체 칩의 가격도 비교적 많은 폭으로 변동됩니다. 따라서 원자재 가격의 변동은 디스플레이 반도체의 가격에 직접 적인 영향을 미치므로, 수요 변동 요인이 될 수 있습니다.

다) 메모리 컨트롤러

메모리 컨트롤러는 메모리에서 오고 가는 데이터를 제어하고 조정하여 제대로 작동할 수 있도록 돕는 시스템 반도체입니다. 주로 CPU와 같은 중앙 처리 장치에 위치하며, MCC(Memory Chip Controller)이라는 용어로 불리기도 합니다. 우리나라는 메모리 반도체의 강국으로 메모리 반도체에 필수적인 메모리 컨트롤러의 시장 또한 비교적 안정적이라고 할 수 있습니다. 메모리 컨트롤러의 수요 변동 요인은 아래와 같이 나눠볼 수 있습니다.

|

|

출처: 당사 내부 자료 |

스마트폰은 필수적으로 메모리 구동 컨트롤러가 사용되는 제품입니다. 따라서 스마트폰 시장의 판매량 변동은 메모리 구동 컨트롤러 수요에 직접적인 영향을 미칩니다. 이에 스마트폰 제조사 중에는 메모리 구동 컨트롤러를 자체적으로 개발하는 업체가 있으며, 이를 자사 제품에만 적용하기도 합니다. 예를 들어, 삼성전자는 Exynos 칩셋 시리즈에 자사의 메모리 구동 컨트롤러를 적용한 바 있습니다. 이와 같이 스마트폰의 판매량 증감은 곧 메모리 구동 컨트롤러의 수요 증감으로 이어집니다.

데이터 센터 및 클라우드 서비스에서는 대용량 메모리를 사용하므로 메모리 컨트롤러의 수요도 함께 증가합니다. 예를 들어, 미국의 Amazon사는 AWS 클라우드 서비스에 사용되는 Nitro 컴퓨팅 플랫폼에 자체 개발한 메모리 구동 컨트롤러를 사용하는데, 전 산업에서 클라우드의 보편화로 인하여 AWS 서비스의 사용자가 늘어나면 이에 따라 데이터 센터를 증설하고, 이에 필요한 메모리와 메모리 컨트롤러의 수요도 늘어나는 구조입니다.

메모리 컨트롤러 반도체 시장은 디스플레이 시장과 마찬가지로 삼성전자, SK하이닉스, Micron 등 대형 반도체 기업들이 주도적으로 경쟁하고 있습니다. 이들 업체들의 신제품 출시 및 가격 경쟁은 메모리 컨트롤러 반도체 시장의 수요 변동에 큰 영향을 미칩니다. 예를 들어, SK하이닉스와 삼성전자는 AI 분야 수요의 증가에 따라서 고성능, 고용량 메모리 개발에 전력을 다하고 있습니다. AI 분야의 데이터 처리에서는 GPU용 고대역폭 메모리(HBM)을 비롯한 D램이 대거 탑재되기 때문입니다. SK하이닉스는 HBM3을 최초로 양산하여 시장 점유율 1위를 달성하고 있으며, 삼성전자 또한 HBM-PIM과 같은 차세대 D램 기술을 개발하여 양산하고 있습니다. 이러한 경쟁 구도는 필연적으로 시장 내 가격과 공급에 영향을 미침으로 메모리 컨트롤러의 수요에도 간접적으로 영향을 미칩니다.

라) 차량용 반도체

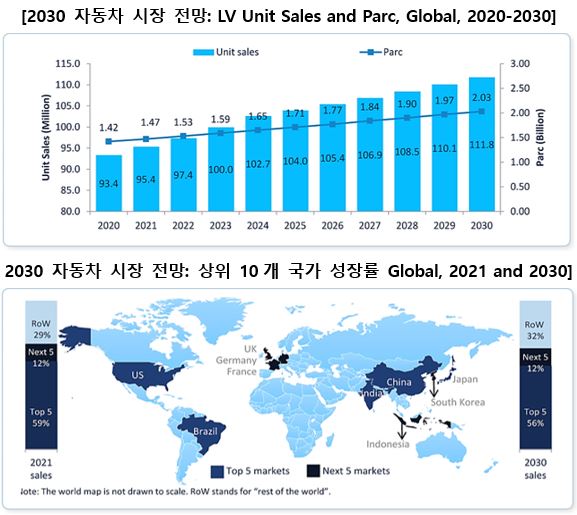

차량용 반도체는 자동차에 탑재되어 사용되는 반도체로서, 주로 차량 내부의 전자기기 및 시스템의 동작을 제어하거나 데이터를 처리하는 역할을 합니다. 대표적인 차량용 반도체로는 마이크로 컨트롤러, 센서, 드라이버 IC, 파워 IC 등이 있습니다. 특히 자율주행과 같은 자동차 관련 기술이 발전함에 따라서, 차량용 반도체의 수요는 가장 빠르게 증가할 것이라고 예측되는 시장 중 하나입니다.

|

|

출처: ASEM 홈페이지 |

자동차 생산량은 차량용 반도체 시장의 수요 변동에 직접적인 영향을 미칩니다. 자동차 제조사들은 차량 내부에 사용되는 다양한 전자 기기 및 시스템에 반도체를 사용하므로, 자동차 생산량의 증가는 반도체 수요 증가로 이어집니다. 한국자동차산업협회(KAMA)의'2022년 세계 자동차 생산 현황과 시사점' 보고서에 따르면 작년 전 세계 자동차 생산량은 전년보다 5.4% 증가한 8천497만대를 기록하였습니다. 따라서 완성품인 자동차에 탑재되는 반도체의 수요 또한 이에 비례하여 증가했다는 것을 의미합니다. 또한 미국의 컨설팅 기업 프로스트앤설리번(Frost & Sullivan)은 차량 소유가 증가함에 따라2030년까지 전 세계적으로 자동차 대수가 20억3,000만 대에 이를 것으로 예상하였는데, 이러한 자동차 생산량의 증가에 비례하여 차량용 반도체 또한 증가할 것이라고 예상됩니다

미래의 자동차가 궁극적으로 목표하는 것은 운전자의 개입이 전혀 없는 완전한 자율주행차입니다. 발전의 과정에 있는 오늘날의 자동차 또한 수많은 센서 및 장치를 탑재하고 있고 이를 이용한 다양한 서비스를 제공합니다. 예를 들어, 주차 시 360도 서라운드뷰를 제공하기 위해, 수많은 카메라와 센서가 가동되고, 차선이탈방지와 같은 첨단운전자보조시스템(ADAS) 또한 레이다, 라이다 센서, 측면 카메라 등 다양한 기술이 가동됩니다. 이와 같은 모든 서비스에는 통신, 측정, 제어와 같은 기능을 하는 각각의 반도체를 필요로 하기 때문에, 자율 주행차를 향한 발전은 곧 차량용 반도체의 수요 증가를 의미합니다

최근 글로벌 자동차 시장은 대기 오염으로 인한 배기 가스 규제, 연비 규제 등 다양한 환경규제로 인해 전기차로의 전환을 진행하고 있습니다. 전기차는 전기 모터를 이용하여 움직이기 때문에 전력 변환과 제어를 위해 다양한 반도체를 필요로 합니다.

|

|

출처: 온세미컨덕터 |

배터리 관리 시스템은 배터리 상태를 측정하고 제어하기 위한 전압 및 전류 센서, 데이터를 수집하고 처리하기 위한 컨트롤러가 필요합니다. 이처럼 환경규제에 따른 전기차로의 전환은 차량용 반도체 수요를 증가시키고 있습니다. 기존 내연기관차는 약 300개의 반도체가 필요하며, 하이브리드 차는 약 700개의 반도체가 필요합니다. 반면, 전기차는 1000개 이상의 반도체가 필요하기 때문에 기존 내연 기관차 대비 3배 이상의 반도체가 필요합니다. 이와 같은 차량용 반도체의 수요 증가는 반도체 시장에 큰 영향을 미칠 수 있습니다.

마) 5G, IoT 및 산업용 반도체

5G, IoT, 산업용 반도체는 모두 통신을 기반으로 데이터를 주고받는 것을 주요 목적으로 하는 시장입니다. 각 반도체는 다양한 통신 환경에서 다양한 기기 간에 안정적이고 빠른 데이터 송수신을 필요로 하고, 이를 위해서는 최신 기술과 시스템이 계속 개발되어야 합니다. 따라서 이 시장에서는 다양한 통신 기술의 개발과 개선에 따라서 수요가 지속적으로 변동될 수 있습니다.

대역폭의 증가는 더 많은 데이터를 더 빠른 속도로 전송할 수 있게 하며, 연산 속도가 증가되면 더 높은 성능을 가진 기기를 개발할 수 있습니다. 현재 알려진 5G의 최대 전송속도는 20Gbps로 4G LTE와 비교하면 20배 빠른 수준으로 알려져 있습니다. 이와 같은 높은 대역폭은 더 많은 데이터를 처리할 수 있는 새로운 반도체의 수요를 증가시킵니다. IoT 반도체 또한 대역폭의 증가로 인해 더 많은 기기 및 센서들을 연결하여 제어하고 처리할 수 있는 고성능 반도체로 진화할 것입니다. 산업용 반도체 시장에서는 자동화된 제조 공정을 지속 모니터링하고 데이터를 고급 머신 러닝 및 인공 지능을 통해 학습시킴으로써, 새로운 응용분야가 확장되고 반도체의 수요가 증가할 것으로 예상됩니다.

5G, IoT, 산업용 반도체의 수요 변동에 있어서 안정적인 품질과 보안성은 매우 중요한 이슈입니다. 통신을 통해 송수신되는 데이터의 종류가 다양해지면서, 개인 및 기업의 기밀 등 민감한 데이터가 오가거나, 데이터의 양이 폭발적으로 증가하면서 많은 양의 데이터를 손실 없이 안정적으로 송수신해야 하기 때문입니다. 현재도 데이터 유출 및 해킹 등 보안 위협에 대한 이슈로 인해 보안 요구사항은 더욱 강화되고 있으며, 다양한 보안 기술이 도입됨으로써 안전하고 안정적인 데이트 송수신이 인정될 경우, 스마트 홈, 스마트 팩토리를 넘어서 스마트 시티까지 일상생활의 많은 분야에서 5G, IoT 분야 반도체의 수요가 확장될 것이라고 예상됩니다.

4) 산업의 성장성

전 세계 반도체 시장은 오랜시간에 걸쳐 지속적으로 성장해왔습니다. 특히 2020년 코로나 팬데믹의 반사이익으로 증가한 IT, 가전 수요로 인해 노트북과 영상기기 등 제품 수요가 증가하였고, 이에 따라 판매량과 가격 모두 예외적으로 큰 폭의 성장을 기록했습니다. 최근 2022년 정점을 기점으로 반도체 시장이 4년 만에 마이너스 성장률을 보인다는 전망이 있지만, 이후 2023년 하반기 또는 2024년 상반기를 기점으로 다시 회복할 것이라는 견해가 주를 이룹니다.

시장조사 기관 옴디아에 따르면2021년 반도체 시장은 시스템 반도체4,007억달러, 메모리 반도체 1,730억 달러 규모로 시스템 반도체가 약 70%의 점유율을 가지고 있습니다.

|

|

출처: 옴디아 |

가장 먼저 시스템 반도체는 마이크로 컨트롤러, 주문형 반도체(ASIC)과 같은 다양한 종류의 반도체가 다양한 용도에 맞게 개별적으로 개발되고 생산됩니다. 메모리 반도체와 비교해서 시장에 나오는 제품의 가짓수가 압도적으로 다양하며, 데이터를 저장 및 출력을 담당하는 메모리 반도체와 비교했을 때, 더 다양한 기능을 수행하며 동시에 여러 작업을 하기도 합니다. 또한 메모리 반도체와 비교하여 제품당 단가가 훨씬 더 높은 점도 시장 점유율이 더 높은 이유 중 하나입니다. 시스템 반도체는 R&D 중심의 많은 물리적, 자본적 투자를 해야 개발할 수 있으며, 이를 개발하는 과정에서 IP와 같은 리소스에 필요한 라이선스 비용도 지출해야 합니다. 또한 메모리 반도체와 비교하여 더 발전된 공정에서 생산되고, 비교적 소량 생산되는 점 등 여러 가지 요인으로 시스템 반도체의 단가가 높게 책정됩니다.

이와 같은 이유로 시스템 반도체 시장은 경기 변동의 영향을 덜 받으며 앞으로도 메모리 반도체 시장보다 훨씬 큰 규모의 매출을 가질 것이며, 성장 또한 지속될 것이라고 예측할 수 있습니다.

|

|

출처: IHS market |

글로벌 반도체 시장의 성장에 비해 국내는 메모리 반도체에 치우친 사업 구조로 인해 반도체 산업에 있어서 경쟁력이 약화되고 있습니다. 한국의 반도체 시장은 메모리 분야에서는 세계 1위를 고수하고 있지만, 시스템 반도체 분야에서는 시장 점유율 3%에 그치고 있는 실정입니다.

이렇게 글로벌 시장이 시스템 반도체 시장 위주로 산업이 재편성되고 있는 상황에서, 정부에서도 문제점을 인식하고 대책을 강구하고 있습니다. 정부는 2022년 ‘반도체 초강대국 달성 전략’을 통해 2031년까지 반도체 인력을 15만명 이상으로 양성하고 시스템 반도체 시장 점유율을 현 3%에서 10%까지 높이겠다는 계획을 발표했습니다.

|

|

출처: 산업통상자원부 |

또한 국내 반도체 시장의 주축인 삼성전자도 ‘반도체 비전 2030’ 전략을 통해, 2030년까지 133조원을 시스템 반도체에 투자하기로 하였습니다. 더 구체적으로는 R&D 분야에 73조원, 첨단 생산 시설에 60조원을 투자하겠다는 내용입니다. 또한 전문 인력 1만 5000명을 채용하고 팹리스, 디자인하우스 등 국내 시스템 반도체 생태계의 경쟁력을 강화할 수 있도록 지원할 것이라고 밝혔습니다.

이러한 정부와 산업 간의 공동의 노력을 통해 전 세계 시장에서 한국 반도체 시장의 규모는 증가할 것이라고 예상하고 있으며, 특히 인공지능(AI), 사물인터넷(IoT)과 같은 유망한 시장에서 한국 기업의 약진이 기대되고 있기 때문에, 많은 전문가들은 한국 반도체 기업이 글로벌 시장에서 경쟁력을 유지하고 성장할 수 있을 것이라고 전망합니다.

현재도 AI 반도체를 개발하는 국내 팹리스 기업은 글로벌 시장에서 많은 관심을 받고 있습니다. 국내 반도체 시장은AI 반도체를 중심으로 성장할 것이라고 예측하는 것이 대다수 전문가들의 의견입니다. 또한 AI 반도체는 TSMC가 가장 많이 특화된 Logic 반도체 공정을 사용하기 때문에, 당사도 이러한 흐름에 맞추어AI 반도체 시장의 증가에 대비하여 해당 분야에 집중하는 전략을 펼치고 있습니다.

5) 경기변동의 특성 및 계절성

가) 경기변동 요인

당사는 시스템 반도체 설계 회사로서 제품을 소비자에게 판매하는 전자 제품 제조 기업(SET 업체) 대비 경기변동에 받는 영향이 비교적 적습니다. 또한 같은 반도체 산업 내에서도 시스템 반도체는 메모리 반도체 대비 경기변동에 덜 민감하다고 할 수 있습니다. 메모리 반도체는 대규모로 생산되고 모든 전방산업에 범용으로 들어가는 제품의 특성 상, 재고가 쌓이면 재고 처리를 위한 단가 조정이 필요하기 때문에, 수요의 변화에 따라 그 가격이 큰 폭으로 조정됩니다. 모든 전방산업에 있는 기업에서 늘 최첨단 메모리만을 요구하는 점도 가격 경쟁의 원인입니다.

하지만 이에 반해 시스템 반도체의 경우, 전방산업과 응용 분야가 다양하기 때문에 경기변동에 따른 영향력으로부터 비교적 안전하다고 할 수 있습니다. 시스템 반도체는 스마트폰, 산업용 장비, 자동차와 같은 수많은 전방산업에서 각각 수요에 맞게 계획하여 생산하기 때문입니다.

반도체 산업은 지속적으로 새로운 기술이 개발되고 새로운 시장이 생기는 분야로, 끊임없이 진화하고 성장하는 산업 분야이기 때문입니다. 시장은 수요를 제공하고, 이에 맞게 기술이 공급됨으로써 끊임없이 혁신이 이루어지는 산업은 경제적인 이슈가 발생하는 시기에도 성장할 수밖에 없습니다.

또한 반도체 업계에서도 흥미롭게 생각한 부분은 최근 코로나 팬데믹을 통해 받은 경제적 타격에도 불구하고, 코로나 팬데믹이 오히려 전 세계 인류의 삶이 디지털화 되는 현상을 촉진시켰다는 점입니다. 재택근무, 원격 진료 등과 같은 비대면을 통한 삶의 방식이 IT의 수요 증대와 디지털화를 촉진시켰고, 이를 통해 점점 더 많은 장치와 시스템을 연결시킬 반도체가 필요하게 되었습니다. 결론적으로 경제적인 변동 요인에도 불구하고 반도체는 놀라운 회복력을 보여주며 지속적으로 상승 궤도를 유지하고 있습니다. 이렇게 끊임없는 진화와 다양화를 통해서 세계가 연결되고 새로운 기술이 개발됨에 따라 반도체의 수요는 지속적으로 증가할 것입니다.

|

|

출처: 삼성전자, TSMC |

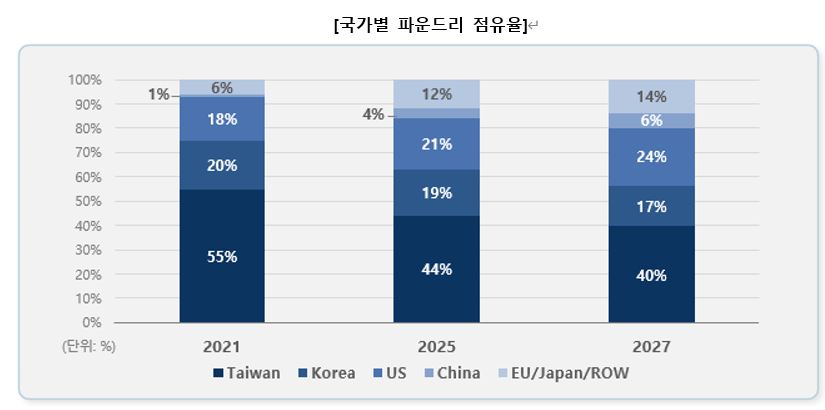

삼성전자와 TSMC의 최근 10년 매출 트렌드를 통해서도 경기 변동이 반도체 산업에 미치는 영향을 확인할 수 있습니다. 메모리 반도체 제조를 주요 사업으로 하는 삼성전자의 경우, 반도체 사이클의 영향으로 매출의 변동이 심한 특성이 있지만, TSMC는 고객사의 주문을 바탕으로 위탁 생산하는 파운드리라는 특성상 비교적 안정적으로 성장하고 있습니다.

시스템 반도체와 메모리 반도체의 제조 공정 차이도 경기 변동에 대한 의존성에 큰 영향을 미칠 수 있습니다. 메모리 반도체는 일반적으로 최신 공정을 적극 활용하여 집적도를 높여 칩당 단가를 낮추는 것이 최우선 과제가 됩니다. 이에 따라, 새롭고 복잡한 프로세스를 소화하기 위해서는 상당한 리소스를 투입해야 하므로, 가격 책정에 있어서 수요와 공급에 의해 형성되는 시장 가격으로 이어집니다.

반면, 시스템 반도체의 경우에는 고객별 요구사항에 맞춰 다양한 제조 공정을 통하여 생산되고 품질에 대한 요구사항이 다양하고, 범용 제품보다 높은 기술을 요구함에 따라 가격 정책에 대한 자유도도 상대적으로 높은 경향이 있어 경기 변동에 유연하게 대처할 수 있습니다. TSMC의 경우에는 이와 같이 시스템 반도체의 요구사항에 맞게 선단 공정뿐만 아니라 레거시 공정까지 전 공정에 대하여 위탁 생산을 하고 있다는 사실은 이와 같은 시스템 반도체 시장의 특성에 기인한 것입니다.

나) 계절적 요인

전자 산업에서 계절적인 요인은 시스템 반도체에 대한 수요에 영향을 미칠 수가 있습니다. 예를 들어, 연말 또는 입학 철에는 스마트폰과 노트북 등 전자제품의 수요가 전형적으로 증가하면서, 이에 필요한 시스템 반도체의 수요 증가로 이어질 수 있습니다. 또한 시스템 반도체에 대한 수요는 신제품 출시, 소비자 지출 패턴과 같은 다른 계절적인 요인에 의해서도 변동될 수 있습니다.

하지만 전체적인 반도체 시장 내에서 계절적 요인이 시스템 반도체에 미치는 영향은 메모리 반도체 대비 미비하다고 할 수 있습니다. 시스템 반도체는 통신, 산업, 자동차와 같은 더 광범위한 전방 산업에서 다양하게 사용되는 경우가 많기 때문에, 계절적인 요인에 대한 의존성이 매우 낮으며 비교적 안정적인 경향을 보입니다.

다. 경쟁 현황

1) 경쟁상황

당사는 디자인하우스로서 반도체 시장 내 여러 차원의 경쟁 형태를 가지고 있습니다.

첫 번째로는, 파운드리 차원의 경쟁입니다. 팹리스 또는 시스템 반도체 기업들은 개발하고자 하는 시스템 반도체를 어떤 파운드리에서 생산할지 각 파운드리의 기술력을 바탕으로 비교하게 됩니다. 이때 고객은 직접 개발해야 하는 IP와 라이선스 계약을 통해 확보할 IP의 가격 및 성능을 비교하기도 합니다. 그뿐만 아니라 각 파운드리 기업별로 어떤 공정을 제공하며, 어떤 공정이 고객사의 제품 생산에 적합한지 (예: TSMC에서 7nm 생산, 또는 삼성전자 파운드리에서 5nm 생산) 등 다양한 관점에서 파운드리를 판단하고 선택할 수 있습니다.

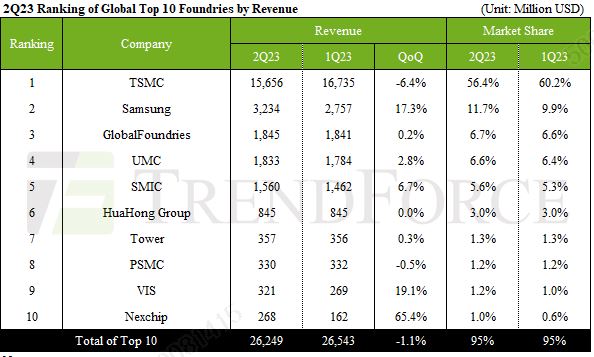

| [글로벌 파운드리 시장 점유율] |

|

(단위 : 백만 달러) |

|

|

에이직랜드_Top 10 Foundries by Revenue |

| 출처: | TrendForce |

2023년 2분기 TSMC의 글로벌 점유율은 약 56.4% 수준으로 시장 내에서 과점의 형태를 보이고 있습니다. TSMC는 1987년 설립이래 36년 이상 파운드리 시장에서 계속해서 1위를 유지했습니다. 사실 최근에는 삼성전자의 초미세공정 도입으로 인해 삼성전자와 TSMC간의 경쟁관계가 많은 주목을 받고 있으나, 시장 점유율을 확인하면 점유율의 차이는 극명합니다. 이는 TSMC가 파운드리 비즈니스의 창시자이자 시초로서 해당 사업 모델에 적합한 사업 정책을 펼치고 있다는 것을 의미하며, 이러한 추세를 미루어보아 TSMC가 앞으로도 파운드리의 경쟁에서 점유율을 유지하거나 추가로 성장할 수 있다고 예측하는 것이 다수의 업계 전문가들의 의견입니다.

|

|

출처: Counterpoint Research |

당사는 우선적으로 팹리스(Fabless) 혹은 시스템 반도체 기업들이 계획하고 있는 제품에 대한 파운드리 선정 단계부터 TSMC 가 선정될 수 있도록 각 파운드리 디자인 솔루션 기업들과 경쟁하게 되는데, 이는 한국 시장에서 TSMC의 이름으로 경쟁하는 것과 같습니다. 또한, 성능뿐 아니라 가격, 일정, 요구하는 IP 등 고객사가 원하는 공정이 TSMC와 다른 파운드리 중 어디에 있느냐에 따라서도 고객사의 선택에 중요한 결정 요인이 됩니다. 선단 공정의 경우 TSMC와 삼성전자 파운드리가 어느 정도 비슷한 프로세스 노드를 가지고 있지만, 그 외 28나노 이상의 레거시 공정의 종류는 TSMC가 훨씬 더 많은 공정을 가지고 있으므로 고객사로서는 좀 더 선택의 폭이 TSMC파운드리에 더 많다고 말할 수 있으며, 이는 TSMC의 경쟁력이자 곧 당사의 경쟁력이 되기도 합니다.

앞서 기술한 대로 고객은 파운드리 차원에서 의사결정을 할 수 있지만, 파운드리를 통해 반도체를 생산하기 위해서는 디자인하우스의 솔루션과 노하우가 필요하기 때문에, 디자인하우스의 역량 또한 고객의 주요 고려사항입니다. 예를 들어, 삼성전자 파운드리의 8nm RF공정을 필요로 하는 팹리스 기업은 삼성전자 파운드리 DSP 9개 기업을 대상으로 8nm 공정 경험 유무, RF 분야 포트폴리오 등 다양한 관점에서 디자인하우스를 검토할 것입니다.

같은 맥락에서 당사와 동일한 TSMC의 VCA 기업 또한 경쟁사가 될 수 있습니다. 앞서 기술한 대로 TSMC는 VCA를 통해 기반 지역을 바탕으로 팹리스 고객과 파트너십을 관리하고 있습니다. TSMC의 VCA는 총 8개 기업으로 전 세계에 영역을 나눠 사업을 영위하고 있는데, 국내에서는 유일한 로컬 기업인 에이직랜드와 대만 소재 기업 GUC가 영업을 진행하고 있습니다. 국내 팹리스 고객들은 에이직랜드와 GUC를 선택할 때 여러가지를 고려하게 되지만, 에이직랜드는 로컬 기업이기 때문에 언어적인 소통, 현장 대응이 가능함, GUC 대비 저렴한 비용 등을 장점으로 인식하고 있습니다

[TSMC VCA (Value Chain Alliance)]

|

|

tsmc_vca |

그러나 TSMC의 VCA간은 경쟁보다는 협력관계에 더 가깝다고 할 수 있습니다. 실제로 당사 설립 이후 GUC와의 협업을 통하여 TSMC의 다양한 공정 경험을 손쉽게 이식받으며 성장할 수 있었으며, 향후 당사가 미국 및 유럽시장 진출시에도 다른 TSMC VCA와의 네트워크와 당사의 기술 및 상대적으로 저렴한 인건비 등이 시너지를 창출할 수 있을 것이라 전망됩니다.

또한 당사가 영위하고 있는 디자인 솔루션 사업은 시스템 반도체 사업에 속한 매우 구체적이고 전문적인 분야입니다. 또한, 현재 당사가 영위하고 있는 디자인 솔루션 시장은 각 파운드리마다 파트너십을 맺고 있는 디자인 솔루션 기업들이 지정되어 있어 신규 업체가 진입한다는 것이 현실적으로 어렵고, 기존 디자인하우스에 의한 과점시장이라고 볼 수 있습니다.

디자인하우스로서 시장에 진입하기 위해서는 가장 먼저, 전문적 기술과 지식을 기반으로 한 고급 인력을 필요로 합니다. 인력이 곧 기술력이고, 인력이 곧 품질이 되는 업의 특성상, 디자인하우스의 고객인 팹리스는 엔지니어가 얼마나 많은 경험을 가졌는지, 어떤 분야의 경험이 있는지 다양한 관점에서 판단합니다. 이러한 점 때문에 기존에 개발했던 이력과 노하우, 어떠한 팹리스를 주요 고객으로 유치하고 있는지 등의 트랙레코드는 디자인 솔루션 기업의 시장에서 주요 차별화 요소로 작용합니다. 당사 또한 2016년으로 비교적 최근 설립된 디자인하우스이지만, 임원 및 실무진의 30% 이상은 15년 이상의 경력을 가진 베테랑으로 구성되어 있습니다. 이러한 관점에서 디자인하우스로서 다른 기업이 해당 산업에 진입하기 위해서는 물리적으로 많은 노력이 필요한 분야, 즉 높은 진입 장벽을 가진 분야라고 할 수 있습니다.

뿐만 아니라, 디자인하우스는 파운드리에 따른 진입장벽이 존재합니다. 모든 디자인하우스가 특정 파운드리와의 독점적인 파트너십을 통해 디자인 솔루션을 제공하지는 않습니다. 예를 들어, 일본의 Toppan이라는 기업은 TSMC의 VCA이면서 삼성전자 시장은 삼성전자의 VDP로 계약이 되어있는 것으로 알려져 있습니다. 하지만 디자인 솔루션의 특성상 특정 파운드리의 디자인 룰에 맞는 솔루션을 제공하는 것이 주요 목적이며 매우 전문적인 지식과 기술을 요하기 때문에, 특정 파운드리와의 파트너십을 장기적으로 가지고 가는 추세입니다.

TSMC VCA로 선정된다는 것은 TSMC 파운드리를 이용하고자 하는 팹리스에 대한 지역적 영업권의 행사를 보장받는 다는 것을 의미하므로 이는 곧 또 하나의 진입장벽이 됩니다. 앞서 기술하였듯이 팹리스는 디자인하우스를 선택할 때 파운드리를 주요하게 고려하므로, TSMC 파운드리를 이용해 반도체를 개발하고자 하는 기업은 TSMC VCA 내에서 협업할 기업을 선택해야 합니다. 당사는 TSMC VCA 중 유일한 한국 기업으로서 국내 팹리스 기업과 업무 시 현장 대응이 가능하며, 같은 언어를 통한 원활한 소통으로 정확성을 높일 수 있습니다. GUC의 경우 한국에는 영업사무소를 두고 있으나, 고객사에 현장 대응이 어렵다는 단점이 있습니다. 이처럼 기존의 여러 디자인하우스 중에서도 당사에게는 대한민국 기업으로는 유일한 TSMC VCA로서 가지는 진입 장벽이 있습니다.

종합적으로 시스템 반도체 전문 디자인하우스 산업은 산업의 복잡성, 전문성, 트랙레코드 및 제품 포트폴리오를 기반으로 하는 경험치와 네트워크 등 많은 자격 요건을 필요로 하며, 특정 파운드리로부터 지역적 영업권을 보장받고 있기 때문에 매우 높은 진입 장벽을 갖추고 있다고 할 수 있습니다.

2) 경쟁업체 현황

당사가 디자인하우스로서 경쟁하는 업체는 크게 두 가지 분류로 구분할 수 있습니다.

첫째, TSMC를 이용해 반도체를 개발하고자 하는 기업은 TSMC 공정에 대한 노하우와 사업권이 있는 업체를 필요로 합니다. 따라서 TSMC 파운드리를 이용하고자 하는 기업들은 TSMC VCA 내에서 협업할 파트너를 선택해야 합니다. TSMC의 총 8개 VCA 중에서도 디자인 서비스를 제공하는 기업은 총 6개 기업이며, 그 중 업태가 당사와 가장 비슷한 대만 기업 GUC과 Alchip을 경쟁업체라고 볼 수 있습니다.

둘째, 표면적으로는 국내에 있는 디자인하우스 기업이 경쟁 업체가 될 수 있습니다. 당사를 제외하고는 한국 소재 기업 중에서 TSMC의 VCA 또는 DCA 파트너는 없습니다. 대부분의 디자인하우스 기업은 삼성전자의 협력사인 DSP 자격으로 사업을 영위하고 있습니다. 반도체를 생산하기 위해서는 파운드리는 물론 디자인하우스가 제공하는 솔루션과 노하우도 필수적입니다. 디자인하우스는 고객사의 요구에 맞추어 반도체를 설계하고, 파운드리에 생산을 의뢰합니다.

3) 당사의 경쟁력

가) TSMC의 국내 유일 공식 협력사

TSMC의 전 세계 8개 VCA 중 하나이고 국내에는 유일한 VCA입니다. TSMC가 차지하는 시스템 반도체 시장에서의 비중과 시스템 반도체 산업 중 파운드리에서 차지하는 위상을 고려하여 보면 당사가 보유하고 있는 VCA의 지위는 국내 동종 업계에서는 누구도 따라올 수 없는 우월한 지위입니다.

TSMC가 시장에서 차지하고 있는 압도적인 점유율과 지속적으로 이어질 우위 상황을 고려하여 보면 TSMC VCA로서의 당사의 잠재적 기회는 더욱 확대될 것으로 기대됩니다.

나) 인공지능 반도체 및 향후 안정적 매출 기대되는 사업

TSMC의 VCA 지위를 적극 활용하고, 또한 TSMC의 우수한 선단 기술 및 다양한 공정의 우수한 품질을 바탕으로 많은 기회 창출을 계획하고 있습니다. 현재 주목받고 있는 시장은 크게 세 가지로 나눠볼 수 있는데, AI 반도체의 두뇌 역할을 하는 NPU(Neural Processor Unit), 서버 연산의 속도를 높여주는 가속기(Accelerator), 그리고 AI 디바이스의 사물 인식 기술입니다. 이들은 모두 TSMC 선단 공정이라 할 수 있는 5nm, 7nm, 12nm를 활용하여 개발 진행 중에 있으며, 이 외 레거시 공정에서도 품질과 수율이 뛰어나다는 점을 적극 활용하여, 5G, 자율형 자동차의 고속 인터페이스 (28nm), 가상 현실, 증강 현실용 글라스의 드라이버 IC 와 Wi-Fi6, Long Range Wi-Fi(40nm) 등 다양한 분야에서 양산 제품을 늘려갈 계획입니다.

당사는 2020년 F사와 당사의 SoC 개발 인력이 협업하여 국내 최초의 AI 시스템 반도체 AB9을 개발하였으며, 대한민국 최초로 양산된 AI반도체인 SK그룹 X사의 X220 과제에 참여하였으며, 차세대 칩 과제에도 참여하여, 2024년 말 개발을 완료하고 양산을 계획하고 있습니다. 이는 자동차, 로봇, 사물인터넷(IoT), 보안카메라 등 기기에서 데이터를 처리ㆍ분석ㆍ저장해 빠른 분석과 응답을 가능하게 하므로, AI 반도체 산업을 선도하고 견인하는 중요한 제품이 될 것으로 예상됩니다.

다) 파운드리 기술적 비교우위

TSMC의 전 세계 파운드리 시장 점유율은 2023년 2분기 기준 약 56.4%로, 이는 경쟁 파운드리인 삼성전자 파운드리의 11.7%에 비해 크게 앞서는 수치입니다. 이러한 점유율 차이는 TSMC가 아래와 같은 기술적 요소에서 우위를 점하고 있기 때문입니다.

TSMC와 삼성전자 파운드리 모두 고부가가치 제품으로 꼽히는 첨단 공정에 집중하고 있습니다. 그러나 삼성전자 파운드리는 첨단 공정 개발 분야에 다소 치우쳐 있는 반면, TSMC는 다양한 레거시 공정까지 지원을 하여 다양한 고객 확보가 가능합니다.

일반적으로 레거시 공정은 주로 28nm 이상의 공정을 의미합니다. 업계에선 첨단 공정뿐만 아니라 기존 레거시 공정 반도체까지 생산할 수 있는 체제를 갖추는 것이 파운드리 경쟁력 강화의 중요 과제라고 지적하고 있습니다. 모든 사물간 연결 접점이 많아지는 미래 ‘초연결시대’에는 필요한 반도체의 수량 자체가 크게 늘어날 것이기 때문에, 업계에서는 초미세공정 활용도가 아무리 높아진다고 해도 기존 레거시 공정의 수요 또한 여전할 것으로 보고 있습니다.

TSMC는 올드 팹(Fab)을 그대로 유지하며 이런 수요에 대응할 기반이 탄탄하게 다져져 있습니다. 물론, 향후 5~6년이 지나면 레거시 공정보다는 첨단 공정 비중이 크게 높아질 것이고, 삼성전자 파운드리는 2022년 세계 최초로 3나노 파운드리 양산에 성공하는 등 초미세공정 기술 개발에는 TSMC와 대등한 수준까지 왔다는 평이 있습니다. 하지만, 여전히 첨단 공정 수율에선 격차가 크기 때문에 첨단 공정에서는 TSMC가 확실한 우위를 점했다는 평가입니다

라) IP 다양성

TSMC는 OIP(Open Innovation Platform)라는 생태계를 조성하여 IP를 공유할 수 있는 플랫폼을 운영하고 있습니다. 팹리스 업체들은 주요 IP회사(IP Alliance)의 라이브러리에 접근하여 IP를 설계할 수 있으며, TSMC IP 기술지원팀의 지원을 받을 수 있습니다. TSMC 고객사들은 해당 프로그램 내에 있는 이미 검증 완료된 IP의 정보에 쉽게 접근할 수 있기 때문에, 필요한 IP를 선택하는 시간은 물론 전체적인 설계에 필요한 시간을 줄일 수 있고, 이는 SoC의 전체 설계 과정에서 총 소유비용(TCO)의 절감으로 이어집니다.

삼성전자 파운드리 또한 TSMC의 OIP와 같이 에코시스템 SAFE(Samsung Advanced Foundry Ecosystems)를 통해 IP 솔루션을 고객사에게 제공하고 있습니다. 다만, 팹리스 고객에게 필요한 IP 보유량에서는 TSMC가 삼성을 앞서고 있습니다. 현재 TSMC는 IP를 약 4만개(2022년 기준) 확보한 반면, TSMC의 20~30% 수준인 1만개가량을 보유하고 있는 것으로 알려져 있습니다.

마) 차세대 패키징 기술(CoWoS)

TSMC는 차세대 반도체 패키징 기술인 '칩-온-웨이퍼-온-서브스트레이트(CoWoS)' 기술을 적극적으로 업그레이드하여 개발하고 있습니다. CoWoS 기술은 기존의 PCB 패키징 기술보다 더 작은 실장 면적과 더 빠른 칩 간 연결이 가능하므로 고성능 컴퓨팅(HPC) 업계에서 인기가 있습니다.

CoWoS는 인터포저라는 판 위에 메모리와 로직 반도체를 함께 올리는 패키징 기술로, 인터포저는 실리콘 기반으로 만들어집니다. 기존의 PCB 기반 패키징 기술에서는 다이에 PCB를 장착하고 재배선(RDL) 과정을 거치지만, CoWoS에서는 인터포저에 바로 메모리와 로직 반도체를 올리므로 더 효율적인 패키징이 가능합니다. 인터포저는 2D와 3D를 합쳐 만든 2.5D 패키징으로, 면적이 2배 이상 늘어나도록 개선되었습니다.

TSMC는 2016년 이후 CoWoS패키징 기술을 제공하여 고객사들의 다양한 요구에 대응할 수 있도록 지원하고 있습니다. 이 기술은 NVIDIA의 최신 GPU인 GeForce RTX 30 시리즈에서도 활용되어 성능을 최적화하고 있습니다. 이를 통해 TSMC는 최신 기술을 활용하여 고성능 칩의 개발과 생산을 계속 진행하고 있습니다.

바) Spec-in 서비스

팹리스(Fabless) 업체가 요구하는 반도체 제품의 설계가 복잡해짐에 따라 팹리스 업체들은 개발 요구 사항을 바탕으로 제품의 사양을 정의하는 Spec-in 단계부터 디자인 솔루션기업에 참여를 요청하기도 합니다. 당사는 팹리스 업체와의 협업을 통해 이러한 Spec-in 단계를 포함한 초기 시스템 반도체 회로 설계 단계부터 서비스를 제공하고 있습니다. 이러한 디자인 서비스는 팹리스 기업이 판매 시장은 확보하고 있으나, 팹리스 기업의 사정으로 개발 인력 및 인프라가 부족한 경우 또는 팹리스 기업보다 디자인 솔루션 기업의 프로젝트의 경험이 많아서 새로 기획한 시스템 반도체 개발 성공 확률이 높다고 판단될 때 주로 사용되고 있기 때문에, 디자인 솔루션기업의 설계 경험과 역량이 핵심입니다.

당사는 Spec-in에서부터 칩 설계 및 개발 보드, F/W OS 포팅까지 개발 전반에 걸쳐 고객이 필요로 하는 부분에 대하여 서비스를 제공하고 있습니다. 지금은 많은 디자인하우스 기업이 이 서비스를 제공하고 있지만, 당사는 창립 초기부터 이 서비스를 제공해오고 있기 때문에 풍부한 설계 경험과 역량을 보유하고 있습니다. 일반적으로 VCA 업체들은 DCA(Design Center Alliance)라는 단계를 통해 TSMC와의 협력 경험을 바탕으로 VCA로 선정되나, 당사는 신생업체임에도 불구하고 DCA를 거치지 않고 바로 VCA로 선정된 점 또한, 당사의 높은 설계 기술력을 보여주는 예라고 할 수 있습니다.

사) 설계 자동화 플랫폼 보유

시스템 반도체 초기 설계 단계에서는 스펙 변경 및 반복 검증 등으로 인해 반복되는 업무가 많이 발생합니다. 이는 휴먼 에러 발생으로 인한 품질 문제, 개발 기간 증가 등의 단점을 발생시키는데, 당사는 이러한 단점을 극복하기 위해 SoC 설계 및 검증 자동화 플랫폼(AWorld MagicTM)을 자체 개발하여 구축하였고, 이 설계 자동화 플랫폼을 통해 고객들에게 설계 서비스를 제공하고 있습니다. 설계 자동화 플랫폼 도입 이후 휴먼 에러 감소 및 품질 확보는 물론, 기존 방식 대비 최대 30%까지 설계 시간을 단축시킬 수 있었습니다.

당사의 자동화 플랫폼이 가지는 경쟁력으로는 검증 환경 및 합성 환경을 자동으로 생성할 수 있다는 점입니다. 현재 다수의 팹리스와 디자인하우스에서 각자의 환경에 맞게 자체적으로 사용되고 있는 검증 및 합성 관련 환경을 가지고 있으나 이렇게 설계와 연동해 자동으로 환경이 구성되고 실행되는 예를 찾아보기 어렵습니다. 또한 2024년 백엔드(Back-end) 파트 자동화 환경을 연동한다면 세계 최초로 One-stop 개발이 가능한 환경을 구축할 것으로 예상합니다.

아) Arm ADP

당사는 2018년 전 세계 최대 IP 기업인 Arm 사의 공식 디자인 파트너인 AADP(Arm Approved Design Partner)로 선정되었습니다. 당시 국내의 AADP는 에이디테크놀로지와 당사 두 기업만 존재할 정도로 차별화된 파트너십이었습니다. 이는 가온칩스 등 타 디자인하우스들과는 차별화되어 설립 초기부터 SoC 설계 조직을 구축하여 우수한 Level-0 서비스를 제공하는 당사의 기술 우위에 기반한 결과입니다. 이로 인해, 당사는 설립 이후 2년 만에 Arm이라는 세계 최대 IP 기업과의 파트너십을 맺을 수 있었습니다.

자) 백엔드 중 배치 과정에 AI 적용

당사는 이미 약 2년전부터 AI 기반 반도체 설계 자동화 솔루션 개발을 진행 중에 있습니다. 반도체 설계 백엔드 업무의 일부인 P&R(Place and Route, 배치 및 배선) 프로세스에서 강화학습 AI를 기반으로 한 조합 최적화 문제 해결을 통해 엔지니어의 반복적인 작업 횟수를 줄일 수 있으며, 이는 반도체 설계 개발 기간 단축과 비용 절감 효과를 가져올 수 있습니다. 이를 위해 국내 조합최적화 AI 전문 기업인 A사와 최근 AI기반 반도체 설계 자동화 및 최적화 솔루션 개발을 위한 업무 협약을 체결하였습니다.

차) 안정적인 인력 보유 및 운영

우수한 인력을 확보하고 안정적으로 운영하는 전략은 반도체 디자인하우스로서 당사가 가장 중요한 자원으로서 인식하고 있는 부분입니다. 디자인 솔루션 기업의 모든 업무는 인력에 의해 움직이며, 인력의 양과 질은 업무 효율과 매출에 직접적인 영향을 미칩니다. 때문에 최근 디자인하우스 시장에서는 인력 확보를 위한 기업 간의 경쟁이 치열해지고 있습니다.

당사가 안정적으로 인력 보유하고 계속해서 인력을 확장할 수 있는 가장 큰 이유는 직원들의 성장 가능성과 기업 만족도입니다. 당사는 TSMC VCA로서 글로벌 1위 파운드리의 기술을 경험할 수 있는 차별화된 장점을 가지고 있습니다. 이를 통해 엔지니어뿐만 아니라 경영과 같은 비엔지니어 조직에서도TSMC와의 협업 경험을 통하여 크게는 반도체 산업의 비전을 파악할 수 있고, 실무적으로는 업무 노하우를 직간접적으로 경험할 수 있습니다. 이렇게 조직의 성장은 물론 직원 개인의 경력개발에도 큰 도움이 되고 있습니다. 따라서 TSMC VCA에서의 근무 경험은 디자인하우스 업계뿐만 아니라 반도체 산업 전반에 걸쳐 특별한 커리어로서 인정받을 수 있습니다.

또한 당사는 직원들의 일과 삶의 균형을 중요하게 생각하며, 장기 근속자 포상 제도, 임직원 생활 안정 자금 대출 제도 등 다양한 복지를 제공하는 것은 물론, 사우회 및 노사협의회를 통해 복지를 계속해서 협의하고 확대하고 있습니다. 이는 직원들의 근무 만족도를 높이는 것뿐만 아니라 업무 능력을 향상시키는 선순환 구조를 만들어내는 효과도 있습니다. 이러한 경영 철학으로 인해, 당사는 국가 기관으로부터 다양한 수상과 인증을 받았으며, 현재까지도 안정적인 인력을 확보하고 있습니다.

라. 신규사업

당사의 신규사업은 기존 시스템 반도체 디자인 솔루션에서의 융/복합을 통한 응용처 확대와 해외 시장 개척을 통한 매출처 확대 등이 있습니다.

1) IP비즈니스

최근 시스템 반도체 수요 급증으로 파운드리 서비스 경쟁이 과열되면서, 다양한 공정별 시스템 반도체 IP 수요가 증대되고 있고, 다수의 중소 팹리스 기업이 시스템 반도체 IP 개발에 경쟁적으로 참여하고 있습니다. 반도체 IP 산업은 재료비 투입 없이 수익창출이 가능한 고부가가치 산업이며, 반도체 경쟁력을 향상시킬 수 있는 반도체 인프라 산업으로서, 미국이나 대만은 국가적 차원에서 세계적인 반도체 IP 공급사 육성과 유통시스템 구축을 위한 다양한 지원 프로그램을 운영하고 있습니다. 반도체 IP는 반도체 산업 생태계를 후방에서 지원하는 역할을 수행하고 있으며, 반도체 산업 전반의 기술 성숙도를 좌우하는 기반 기술로 반도체 산업의 기술 자립을 위한 중요한 역할을 가지고 있습니다.

이에 당사는 TSMC의 VCA로서 TSMC 공정에 대한 폭넓고 깊은 이해를 바탕으로 TSMC 공정용 IP 개발에 투자하고 고객에게 필요한 IP의 라인업을 제공하는 비즈니스를 진행하기로 결정하고 이를 추진 중에 있습니다. 또한, 디자인하우스로서 고객에게 좀 더 가격 경쟁력 있는 IP를 제공하기 위한 목적도 있습니다.

2) SoC 설계 자동화 플랫폼 사업화

AWorld MagicTM이라는 이름으로 상표권 등록을 완료하였습니다. 그래픽 기반GUI tool을 자체 개발하였으며, 또한 자동 합성 및 lint 체크를 위한 스크립트 개발을 목표로 하고 있습니다. 2024년에는 백엔드 프로세스 자동화 환경까지 추가하여 큰 틀에서 ASIC 칩을 개발하는 프런트엔드와 백엔드 프로세스를 One-stop에 개발하는 환경을 구축할 예정입니다

현재 반도체 산업 관련 인력 상황을 고려했을 때 기존 전통적인 개발 방식에서 벗어나 새로운 패러다임을 통해 현 상황을 현명하게 대처할 필요가 있다고 생각합니다. 현재 개발 중인 자동화 개발 환경을 개발에 활용한다면, 각IP당 특급 인력이 필요한 기존 개발 환경에서 벗어나 전체 아키텍처를 총괄할 수 있는 특급 엔지니어와 프로젝트를 관리할 수 있는 관리자 그리고 다수의 초급 엔지니어의 구성으로 충분히 개발이 가능합니다.

3) 백엔드 중 배치 과정에 AI 적용

반도체 설계 프로세스 중 물리 설계 단계에서 설계 엔지니어는 칩 캔버스 위에 수백개의 매크로들을 수십만개 이상의 표준 셀들과 연결하기 위해 매크로들의 최적의 배치 및 연결점을 찾는 작업을 수작업으로 진행하며, 이러한 설계 작업은 과제의 규모에 따라 수 주 ~ 수십 주의 긴 시간이 소요됩니다.

당사는 국내의 유명한 AI 솔루션 업체와 협업하여, AI 기반의 칩 배치 솔루션 적용을 통해 기존 수 주 ~ 수십 주의 설계 작업 시간을 수 시간 ~ 수 일로 단축할 수 있으며, 이를 통해 휴먼 에러 및 작업 시간을 줄여 더 적은 인력으로도 빠른 시장 대응이 가능하도록 하는 것이 사업의 주요 내용입니다. 또한, 기존에는 설계자의 노하우에 의존하던 작업 방식을 AI를 통해 표준화된 방법론으로 정립할 수 있으며, 이를 통해 비교적 적은 인력으로도 자체적으로 칩 설계를 수행함으로써 한정된 자원에 대한 의존성을 해소할 수 있습니다.

AI 기술을 사용하는 칩 배치 솔루션 사용에는 GPU와 같은 컴퓨팅 리소스를 필수로 사용하기 때문에 리소스를 유연하게 활용할 수 있는 클라우드 환경에서 더욱더 시너지를 발휘할 수 있으며, 복잡한 작업을 자동화함으로써 시장의 요구에 민첩한 대응을 가능하게 할 것으로 기대합니다

협업하고 있는 AI 솔루션 전문 업체와 라이선스 관련 합의를 통해 AI 솔루션이 EDA 툴에 공식적으로 상용 적용될 경우 라이선스 또는 로열티에 대한 일정 부분 지분을 가질 수 있을 것으로 예상하고 있습니다.

다. 사업부문별 요약 재무현황(연결기준)

| (단위: 백만원) |

| 구분 | 제10기 1분기 | 제9기 | 제8기 | |

| 주문형 반도체의 설계 및 제조업(ASIC) |

자산 | 172,861 | 167,092 | 159,957 |

| 매출액 | 15,766 | 94,058 | 74,154 | |

| 영업이익(손실) | (7,936) | (16,969) | 3,860 | |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무정보

- 아래 기재된 요약 연결재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었으며, 제10기 1분기 연결재무제표는 회계감사인으로부터 검토를 받지 않은 재무제표 입니다.

| (단위 : 원) |

| 과 목 | 제10기 | 제9기 | 제8기 |

|---|---|---|---|

| (2025년 3월말) | (2024년 12월말) | (2023년 12월말) | |

| [유동자산] | 91,903,756,184 | 99,693,244,933 | 112,530,621,407 |

| 현금및현금성자산 | 33,034,007,055 | 42,183,792,487 | 40,293,755,956 |

| 단기금융상품 | 4,763,943,020 | 10,222,518,363 | 27,120,254,667 |

| 매출채권 | 3,842,169,130 | 10,629,945,945 | 6,184,218,097 |

| 계약자산 | 13,693,675,147 | 9,687,231,645 | 6,846,014,150 |

| 당기손익-공정가치측정금융자산 | - | - | 10,594,724 |

| 기타유동금융자산 | 3,000,632,019 | 863,037,631 | 2,193,390,379 |

| 기타유동자산 | 32,796,775,278 | 25,762,044,275 | 28,801,740,397 |

| 재고자산 | 184,746,272 | 38,314,028 | 951,611,076 |

| 당기법인세자산 | 587,808,263 | 306,360,559 | 129,041,961 |

| [비유동자산] | 80,957,491,737 | 67,399,052,547 | 47,426,816,876 |

| 장기금융상품 | 600,031,174 | 600,022,672 | 600,000,000 |

| 기타비유동금융자산 | 474,442,780 | 481,763,992 | 989,272,556 |

| 관계기업투자 | - | - | 45,182,261 |

| 유형자산 | 49,929,597,245 | 46,329,486,958 | 34,539,172,759 |

| 사용권자산 | 415,040,202 | 478,429,557 | 749,996,194 |

| 무형자산 | 5,266,059,777 | 4,963,592,160 | 3,488,348,619 |

| 기타포괄손익-공정가치측정금융자산 | 5,099,552,760 | 5,099,552,760 | 4,397,727,120 |

| 기타비유동자산 | 14,797,924,971 | 5,071,361,620 | 140,518,446 |

| 이연법인세자산 | 4,374,842,828 | 4,374,842,828 | 2,476,598,921 |

| 자 산 총 계 | 172,861,247,921 | 167,092,297,480 | 159,957,438,283 |

| [유동부채] | 75,480,432,289 | 62,249,879,879 | 46,701,008,852 |

| [비유동부채] | 20,391,701,884 | 20,556,056,834 | 15,462,705,774 |

| 부 채 총 계 | 95,872,134,173 | 82,805,936,713 | 62,163,714,626 |

| [지배기업의 소유주지분] | 76,617,113,748 | 84,286,360,767 | 97,793,723,657 |

| 자본금 | 5,435,830,000 | 5,385,843,000 | 5,339,202,000 |

| 자본잉여금 | 86,573,283,709 | 85,693,373,677 | 85,251,625,921 |

| 기타자본 | 2,427,632,052 | 2,757,585,887 | 2,745,002,059 |

| 이익잉여금 | (17,819,632,013) | (9,550,441,797) | 4,457,893,677 |

| [비지배지분] | 372,000,000 | - | - |

| 자 본 총 계 | 76,989,113,748 | 84,286,360,767 | 97,793,723,657 |

| (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

|

| 매출액 | 15,766,501,380 | 94,058,022,977 | 74,154,339,770 |

| 매출총이익 | (1,621,121,373) | 1,054,514,865 | 14,473,466,758 |

| 영업이익(손실) | (7,936,194,573) | (16,968,714,228) | 3,859,958,977 |

|

연결당기순이익(손실) |

(8,269,190,216) | (14,008,335,474) | 3,641,164,604 |

| 지배기업의 소유주지분 | (8,269,190,216) | (14,008,335,474) | 3,641,164,604 |

| 비지배지분 | - | - | - |

|

당기총포괄이익(손실) |

(8,269,190,216) | (14,358,092,451) | 3,637,863,270 |

| 지배기업의 소유주지분 | (8,269,190,216) | (14,358,092,451) | 3,637,863,270 |

| 비지배지분 | - | - | |

| 기본주당기순이익(손실) | (761) | (1,295) | 469 |

| 희석주당기순이익(손실) | (761) | (1,295) | 412 |

| 연결에 포함된 회사수 | 5 | 3 | 3 |

※ 상기 요약 연결재무정보 작성에 포함된 종속회사는 다음과 같습니다.

| 사업연도 | 당기에 연결에 포함된 회사 | 전기대비 연결에서 제외된 회사 |

|---|---|---|

| 제10기 | ㈜아르보파트너스, 엠지밸류업1호조합 | - |

| 제9기 | ㈜아트랩, Asicland Taiwan Limited |

㈜탑에이직, 위즈마인드㈜ |

| 제8기 | ㈜알비엠 | - |

나. 요약 별도재무정보

- 아래 기재된 요약 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었으며, 제10기 1분기 별도재무제표는 회계감사인으로부터 검토를 받지 않은 재무제표 입니다.

| (단위 : 원) |

| 과 목 | 제10기 | 제9기 | 제8기 |

|---|---|---|---|

| (2025년 3월말) | (2024년 12월말) | (2023년 12월말) | |

| [유동자산] | 86,042,672,623 | 99,239,413,858 | 110,659,465,120 |

| 현금및현금성자산 | 26,954,502,300 | 41,649,459,844 | 39,123,780,116 |

| 단기금융상품 | 4,763,943,020 | 10,222,518,363 | 27,100,254,667 |

| 매출채권 | 3,806,308,855 | 10,616,754,195 | 5,579,251,097 |

| 계약자산 | 13,693,675,147 | 9,687,231,645 | 6,573,994,150 |

| 당기손익-공정가치측정금융자산 | - | - | 10,594,724 |

| 기타유동금융자산 | 3,551,865,673 | 1,082,821,422 | 2,173,598,681 |

| 기타유동자산 | 32,555,512,546 | 25,673,472,581 | 29,019,335,469 |

| 재고자산 | 184,746,272 | 38,314,028 | 951,611,076 |

| 당기법인세자산 | 532,118,810 | 268,841,780 | 127,045,140 |

| [비유동자산] | 88,227,294,241 | 68,662,995,736 | 48,504,468,524 |

| 장기금융상품 | 600,000,000 | 600,000,000 | 600,000,000 |

| 기타비유동금융자산 | 1,744,197,865 | 1,824,140,231 | 919,144,691 |

| 종속기업및관계기업투자 | 8,186,050,219 | 2,094,641,582 | 4,315,606,247 |

| 유형자산 | 47,733,760,281 | 44,146,569,659 | 34,024,974,144 |

| 사용권자산 | 415,040,202 | 478,429,558 | 727,043,337 |

| 무형자산 | 5,266,059,777 | 4,963,592,160 | 1,400,855,618 |

| 기타포괄손익-공정가치측정금융자산 | 5,099,552,760 | 5,099,552,760 | 3,899,727,120 |

| 기타비유동자산 | 14,797,924,971 | 5,071,361,620 | 140,518,446 |

| 이연법인세자산 | 4,384,708,166 | 4,384,708,166 | 2,476,598,921 |

| 자 산 총 계 | 174,269,966,864 | 167,902,409,594 | 159,163,933,644 |

| [유동부채] | 75,309,071,764 | 61,877,352,688 | 46,305,459,644 |

| [비유동부채] | 20,391,701,884 | 20,558,056,834 | 15,414,772,821 |

| 부 채 총 계 | 95,700,773,648 | 82,435,409,522 | 61,720,232,465 |

| 자본금 | 5,435,830,000 | 5,385,843,000 | 5,339,202,000 |

| 자본잉여금 | 86,573,283,709 | 85,693,373,677 | 85,251,625,921 |

| 기타자본 | 2,396,759,321 | 2,707,601,626 | 2,745,002,059 |

| 이익잉여금 | (15,836,679,814) | (8,319,818,231) | 4,107,871,199 |

| 자 본 총 계 | 78,569,193,216 | 85,467,000,072 | 97,443,701,179 |

| (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

|

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 매출액 | 15,706,728,130 | 93,444,479,727 | 70,917,541,884 |

| 매출총이익 | (1,718,715,723) | 550,304,595 | 13,358,872,291 |

| 영업이익(손실) |

(7,205,965,490) | (15,985,985,508) | 3,482,561,058 |

|

당기순이익(손실) |

(7,516,861,583) | (13,054,344,573) | 3,335,402,764 |

|

당기총포괄이익(손실) |

(7,516,861,583) | (13,454,085,811) | 3,335,402,764 |

| 기본주당기순이익(손실) | (691) | (1,207) | 430 |

| 희석주당기순이익(손실) | (691) | (1,207) | 375 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 10 기 1분기말 2025.03.31 현재 |

|

제 9 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 1분기말 |

제 9 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

91,903,756,184 |

99,693,244,933 |

|

현금및현금성자산 |

33,034,007,055 |

42,183,792,487 |

|

단기금융상품 |

4,763,943,020 |

10,222,518,363 |

|

매출채권 |

3,842,169,130 |

10,629,945,945 |

|

계약자산 |

13,693,675,147 |

9,687,231,645 |

|

기타유동금융자산 |

3,000,632,019 |

863,037,631 |

|

기타유동자산 |

32,796,775,278 |

25,762,044,275 |

|

재고자산 |

184,746,272 |

38,314,028 |

|

당기법인세자산 |

587,808,263 |

306,360,559 |

|

비유동자산 |

80,957,491,737 |

67,399,052,547 |

|

장기금융상품 |

600,031,174 |

600,022,672 |

|

기타비유동금융자산 |

474,442,780 |

481,763,992 |

|

유형자산 |

49,929,597,245 |

46,329,486,958 |

|

사용권자산 |

415,040,202 |

478,429,557 |

|

무형자산 |

5,266,059,777 |

4,963,592,160 |

|

기타포괄손익-공정가치측정금융자산 |

5,099,552,760 |

5,099,552,760 |

|

기타비유동자산 |

14,797,924,971 |

5,071,361,620 |

|

이연법인세자산 |

4,374,842,828 |

4,374,842,828 |

|

자산총계 |

172,861,247,921 |

167,092,297,480 |

|

부채 |

||

|

유동부채 |

75,480,432,289 |

62,249,879,879 |

|

매입채무 및 기타유동채무 |

808,977,725 |

2,173,408,047 |

|

단기차입금 |

7,000,000,000 |

7,000,000,000 |

|

유동성장기차입금 |

66,660,000 |

99,990,000 |

|

유동성충당부채 |

1,750,912,567 |

1,750,912,567 |

|

기타유동금융부채 |

29,597,847,544 |

16,229,486,476 |

|

유동 리스부채 |

173,495,040 |

201,695,935 |

|

계약부채 |

35,194,372,276 |

33,603,671,749 |

|

기타 유동부채 |

888,167,137 |

1,190,715,105 |

|

비유동부채 |

20,391,701,884 |

20,556,056,834 |

|

장기차입금(사채 포함), 총액 |

17,000,000,000 |

17,000,000,000 |

|

기타비유동금융부채 |

2,230,665,698 |

2,408,669,526 |

|

기타 비유동 부채 |

851,379,417 |

807,886,906 |

|

비유동 리스부채 |

240,769,826 |

271,064,988 |

|

비유동충당부채 |

68,886,943 |

68,435,414 |

|

부채총계 |

95,872,134,173 |

82,805,936,713 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

76,617,113,748 |

84,286,360,767 |

|

자본금 |

5,435,830,000 |

5,385,843,000 |

|

자본잉여금 |

86,573,283,709 |

85,693,373,677 |

|

기타자본 |

2,427,632,052 |

2,757,585,887 |

|

이익잉여금(결손금) |

(17,819,632,013) |

(9,550,441,797) |

|

비지배지분 |

372,000,000 |

0 |

|

자본총계 |

76,989,113,748 |

84,286,360,767 |

|

자본과부채총계 |

172,861,247,921 |

167,092,297,480 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

15,766,501,380 |

15,766,501,380 |

21,656,811,843 |

21,656,811,843 |

|

매출원가 |

17,387,622,753 |

17,387,622,753 |

16,713,527,702 |

16,713,527,702 |

|

매출총이익 |

(1,621,121,373) |

(1,621,121,373) |

4,943,284,141 |

4,943,284,141 |

|

판매비와관리비 |

6,315,073,200 |

6,315,073,200 |

3,108,756,470 |

3,108,756,470 |

|

영업이익(손실) |

(7,936,194,573) |

(7,936,194,573) |

1,834,527,671 |

1,834,527,671 |

|

금융수익 |

517,415,571 |

517,415,571 |

868,176,359 |

868,176,359 |

|

금융비용 |

1,036,570,396 |

1,036,570,396 |

556,036,247 |

556,036,247 |

|

기타수익 |

6,495,299 |

6,495,299 |

10,474,860 |

10,474,860 |

|

기타비용 |

42,265,187 |

42,265,187 |

5,340,091 |

5,340,091 |

|

관계기업손실에대한지분 |

0 |

0 |

9,412,193 |

9,412,193 |

|

법인세비용차감전순이익(손실) |

(8,491,119,286) |

(8,491,119,286) |

2,142,390,359 |

2,142,390,359 |

|

법인세비용(수익) |

(221,929,070) |

(221,929,070) |

399,717,734 |

399,717,734 |

|

당기순이익(손실) |

(8,269,190,216) |

(8,269,190,216) |

1,742,672,625 |

1,742,672,625 |

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(8,269,190,216) |

(8,269,190,216) |

1,742,672,625 |

1,742,672,625 |

|

기타포괄손익 |

0 |

0 |

0 |

0 |

|

총포괄손익 |

(8,269,190,216) |

(8,269,190,216) |

1,742,672,625 |

1,742,672,625 |

|

당기순이익(손실)의 귀속 |

||||

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(8,269,190,216) |

(8,269,190,216) |

1,742,672,625 |

1,742,672,625 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(761) |

(761) |

163 |

163 |

|

희석주당이익(손실) (단위 : 원) |

(761) |

(761) |

162 |

162 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업 소유주지분 합계 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본 |

이익잉여금 |

지배기업 소유주지분 합계 합계 |

|||

|

2024.01.01 (기초자본) |

5,339,202,000 |

85,251,625,921 |

2,745,002,059 |

4,457,893,677 |

97,793,723,657 |

97,793,723,657 |

|

|

당기순이익(손실) |

1,742,672,625 |

1,742,672,625 |

1,742,672,625 |

||||

|

해외사업장환산 |

|||||||

|

주식보상비용 |

47,125,007 |

47,125,007 |

47,125,007 |

||||

|

주식선택권행사의 행사 |

|||||||

|

연결대상범위의 변동 |

|||||||

|

2024.03.31 (기말자본) |

5,339,202,000 |

85,251,625,921 |

2,792,127,066 |

6,200,566,302 |

99,583,521,289 |

99,583,521,289 |

|

|

2025.01.01 (기초자본) |

5,385,843,000 |

85,693,373,677 |

2,757,585,887 |

(9,540,576,459) |

84,296,226,105 |

84,296,226,105 |

|

|

당기순이익(손실) |

(8,269,190,216) |

(8,269,190,216) |

(8,269,190,216) |

||||

|

해외사업장환산 |

(19,111,530) |

(19,111,530) |

(19,111,530) |

||||

|

주식보상비용 |

479,042,071 |

479,042,071 |

479,042,071 |

||||

|

주식선택권행사의 행사 |

49,987,000 |

879,910,032 |

(789,884,376) |

140,012,656 |

140,012,656 |

||

|

연결대상범위의 변동 |

372,000,000 |

372,000,000 |

|||||

|

2025.03.31 (기말자본) |

5,435,830,000 |

86,573,283,709 |

2,427,632,052 |

(17,819,632,013) |

76,617,113,748 |

372,000,000 |

76,989,113,748 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(10,196,615,520) |

(7,659,100,558) |

|

영업으로부터 창출된 현금흐름 |

(10,170,954,302) |

(7,666,318,806) |

|

이자지급 |

(216,076,796) |

(285,089,506) |

|

이자수취 |

250,446,155 |

332,612,514 |

|

법인세환급(납부) |

(60,030,577) |

(40,304,760) |

|

투자활동현금흐름 |

1,197,393,598 |

(3,906,375,716) |

|

단기금융상품의 감소 |

5,458,575,343 |

6,072,565,146 |

|

장기투자자산의 감소 |

16,639,182 |

|

|

단기대여금의 감소 |

13,100,000 |

14,300,000 |

|

장기대여금의 감소 |

13,100,000 |

57,200,000 |

|

임차보증금의 감소 |

40,000,000 |

|

|

종속기업과 기타 사업의 지배력 획득에 따른 현금흐름 |

372,000,000 |

|

|

단기금융상품의 증가 |

(4,976,841,859) |

|

|

장기투자자산의 증가 |

(23,754,582) |

(16,371,973) |

|

기타포괄손익-공정가치측정금융자산의 증가 |

(999,825,640) |

|

|

보증금의 증가 |

(14,579,400) |

(83,800,000) |

|

유형자산의 취득 |

(4,581,084,480) |

(3,973,601,390) |

|

무형자산의 취득 |

(96,602,465) |

|

|

재무활동현금흐름 |

(135,084,590) |

(417,767,010) |

|

단기차입금의 증가 |

2,000,000,000 |

|

|

임대보증금의 증가 |

500,000 |

|

|

주식선택권행사로 인한 현금유입 |

140,012,656 |

|

|

단기차입금의 감소 |

(2,000,000,000) |

|

|

유동성장기부채의 감소 |

(33,330,000) |

(58,320,000) |

|

임대보증금의 감소 |

(180,500,000) |

(200,000,000) |

|

리스부채의 상환 |

(61,767,246) |

(159,447,010) |

|

현금및현금성자산에 대한 환율변동효과 |

(15,478,920) |

11,901,445 |

|

현금및현금성자산의순증가(감소) |

(9,149,785,432) |

(11,971,341,839) |

|

기초현금및현금성자산 |

42,183,792,487 |

40,293,755,956 |

|

기말현금및현금성자산 |

33,034,007,055 |