|

|

대표이사등의확인(2025.05.15) |

분 기 보 고 서

(제 16 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 유티아이 |

| 대 표 이 사 : | 박덕영 |

| 본 점 소 재 지 : | 충남 예산군 응봉면 응봉로 50-16 |

| (전 화)041-333-4352 |

|

| (홈페이지) http://www.utikorea.com |

|

| 작 성 책 임 자 : | (직 책)전무이사 (성 명)고태훈 |

| (전 화)041-333-4352 |

|

【 대표이사 등의 확인 】

|

|

대표이사등의확인(2025.05.15) |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | - | 4 | 1 |

| 합계 | 4 | - | - | 4 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 유티아이입니다. 영문으로는 UTI Inc. 라 표기합니다.

다. 설립일자 및 존속기간

당사는 2010년 4월 16일 터치패널 부품 제조 및 판매를 목적으로 설립되었습니다.

라. 본사 주소, 전화번호 및 홈페이지 주소

| 구분 | 내용 |

| 주소 | 충남 예산군 응봉면 응봉로 50-16 |

| 전화번호 | 041-333-4352 |

| 홈페이지 주소 | http://www.utikorea.com |

마. 회사사업 영위의 근거가 되는 법률

당사는 해당사항이 없습니다.

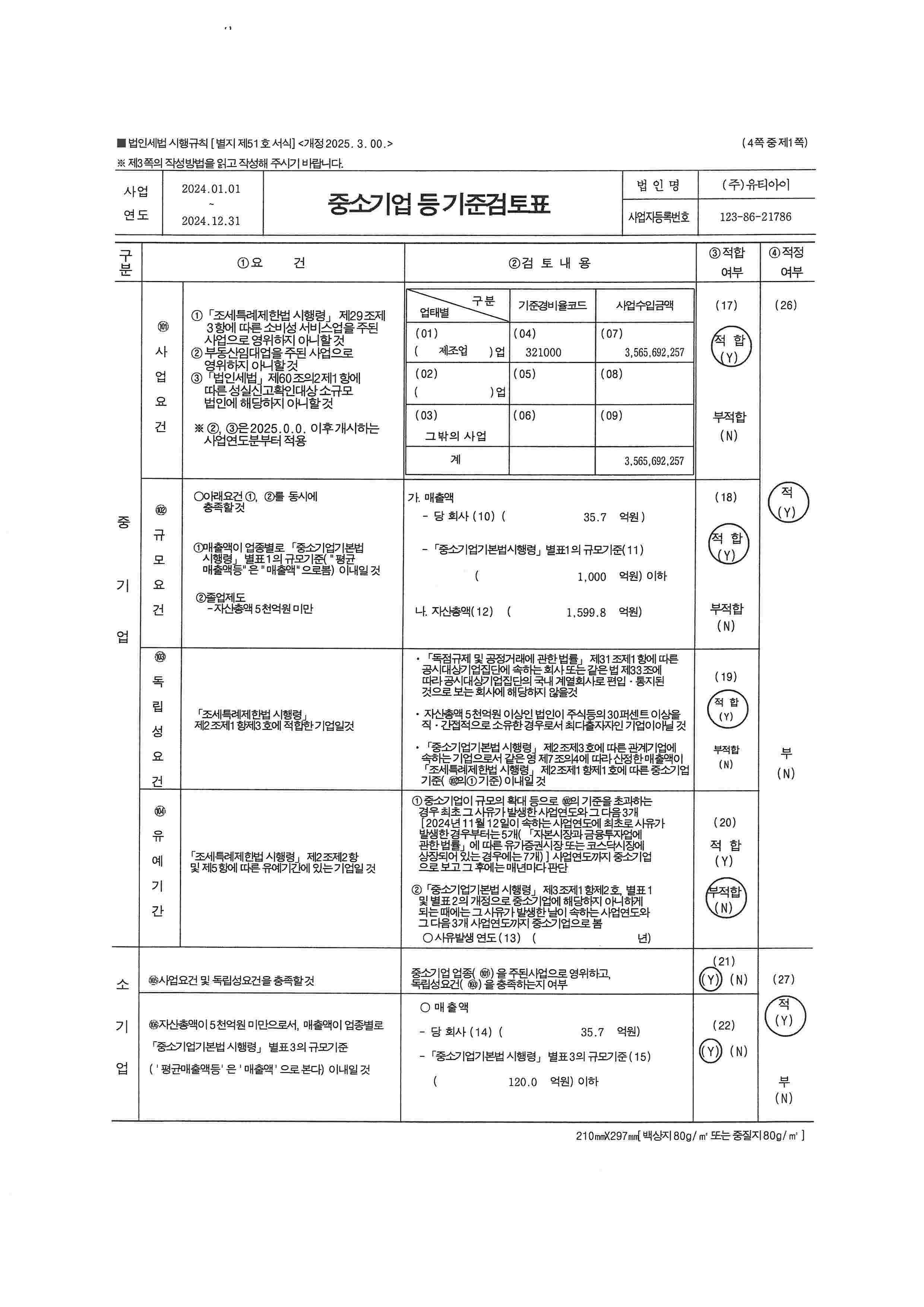

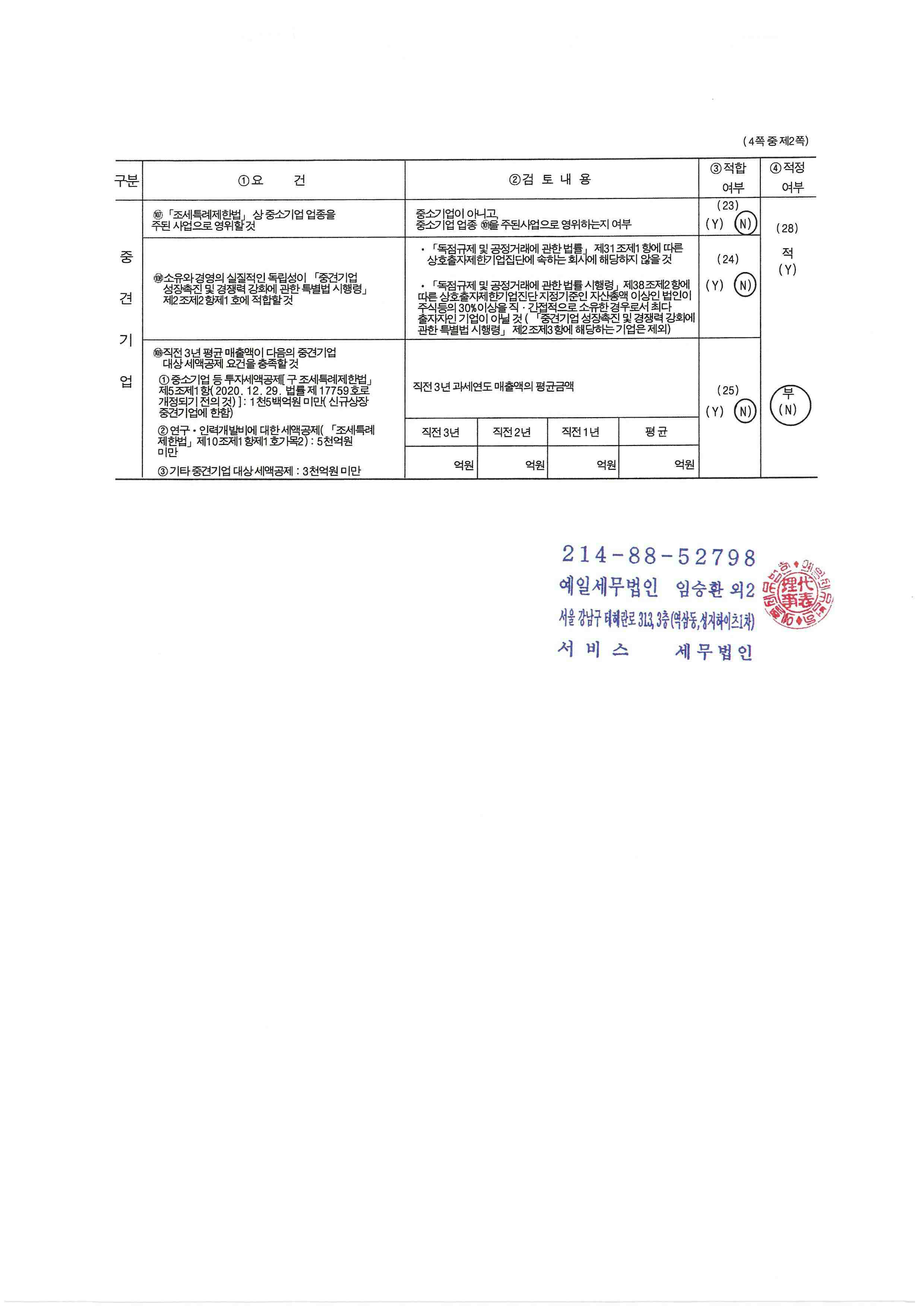

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 대한민국에 대리인이 있는 경우, 대표자의 이름, 주소 및 연락처

당사는 보고서 제출일 현재 해당사항이 없습니다.

아. 주요사업의 내용 및 향후 추진하려는 신규사업

(1) 회사가 영위하는 목적 사업

당사는 전자부품 및 전자제품을 제조ㆍ판매하고 있으며, 스마트폰용 카메라 윈도우를 주요제품으로 하고 있습니다. 기타 자세한 사항은 공시서류의 "사업의 내용"을 참조하시기 바랍니다.

[당사 정관에 기재된 목적사업]

| 내용 | 비고 |

|

1. 전자부품 및 전자제품의 연구, 개발, 제조, 도매, 소매, 수출입, 판매업 |

당사 정관 제 2조 (목적) |

자. 신용평가에 관한 사항

| 평가일 | 신용평가전문기관명 | 상응 회사채등급 |

| 2021년 04월 06일 | 이크레더블 | BB+ |

| 2021년 08월 27일 | 이크레더블 | BB+ |

| 2022년 04월 06일 | 이크레더블 | BB |

| 2022년 08월 24일 | 이크레더블 | BB- |

| 2023년 04월 06일 | 이크레더블 | B |

| 2023년 08월 21일 | 이크레더블 | B |

| 2024년 04월 06일 | 이크레더블 | CCC |

| 2024년 09월 13일 | 이크레더블 | CCC |

| 2025년 04월 06일 | 이크레더블 | CCC |

주) 신용등급의 정의

BB+ ~ BB- : 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음.

B+ ~ B- : 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임.

CCC+ ~ CCC- : 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임.

차. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2017년 09월 27일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 변경

| 내용 | 변경일 | 주소 |

| 회사 설립 | 2010.04 | 경기도 안양시 만안구 안양동 199-32 동영벤처스텔A동808-1호 |

| 본점 이전 | 2012.05 | 충남 예산군 응봉면 충서로 90 |

| 본점 이전 | 2014.01 | 경기도 수원시 영통구 덕영대로1556번길 16 디지털엠파이어 디904호 |

| 본점 이전 | 2016.03 | 충남 예산군 응봉면 응봉로 50-16 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 31일 | 정기주총 | - | 대표이사 박덕영 사내이사 김학철 사외이사 채정훈 |

- |

| 2022년 03월 28일 | 정기주총 | - | 사내이사 황재영 감사 조현 |

- |

| 2023년 03월 27일 | 정기주총 | 사외이사 박상언 감사 이철규 |

대표이사 박덕영 사내이사 김학철 |

사외이사 채정훈 감사 조현 |

| 2024년 03월 25일 | 정기주총 | 사내이사 박재기 | - | 사내이사 김학철 |

| 2025년 03월 31일 | 정기주총 | 상근감사 이철규 | 사내이사 황재영 | - |

다. 최대주주의 변동

설립 이후 최대주주의 변동 사항은 없습니다.

라. 상호의 변경

설립 이후 상호의 변경 사항은 없습니다.

마. 회사가 화의, 회사정리절차 또는 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 회사 설립 이후 보고서 제출일 현재까지 해당사항이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

당사는 회사 설립 이후 보고서 제출일 현재까지 해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 회사 설립 이후 보고서 제출일 현재까지 회사의 업종 또는 주된 사업의 변화사실이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일자 | 주요 내용 |

|---|---|

| 2010년 04월 | 회사의 설립(경기도 안양시 만안구 안양동 199-32 동영벤처스텔A동808-1호) |

| 2011년 01월 | 지식경제부 '첫걸음부품소재기술개발사업' 사업자 선정 |

| 2011년 08월 | 벤처기업 등록(기술보증기금) |

| 2012년 05월 | 본점 이전(충남 예산군 응봉면 충서로90) |

| 2012년 09월 | 원판단위 일체형G2 Cell Cutting 양산 개시(SD-SM사) |

| 2013년07월 | 특허등록(윈도우 일체형 정전용량 터치 센서 모듈의 제조방법) |

| 2013년10일 | 삼성벤처투자 투자유치(전환상환우선주, 75억) |

| 2013년12월 | 7천만불 수출의 탑 수상 |

| 2013년12월 | 무역의 날 은탑산업훈장 수여 |

| 2013년12월 | 기술신용보증기금 투자유치(전환상환우선주, 25억) |

| 2014년01월 | 본점 이전(경기도 수원시 영통구 덕영대로1556번길16 디지털엠파이어 디904호) |

| 2014년01월 | 유티아이 예산지점 설치 |

| 2014년06월 | 특허등록(고직접 정전용량 터치센서의 제조방법) |

| 2015년01월 | 삼성무선사업부1차 업체 등록 |

| 2015년01월 | 특허등록(측면강화 코팅된 정전용량 터치센서의 제조방법) |

| 2015년07월 | 삼성전자 갤럭시 노트5 Camera window 양산 스타트 |

| 2015년11월 | 특허등록(쉬트컷팅을 이용한 측면강화된 윈도우 글래스의 제조방법) |

| 2016년02월 | 특허등록(정전용량 터치센서용 측면강화 수지조성물) |

| 2016년03월 | 본점 이전(충남 예산군 응봉면 응봉로50-16) |

| 2016년03월 | 유티아이 예산지점 폐쇄 |

| 2016년04월 | UTI VINA(베트남현지법인) 설립 |

| 2017년03월 | 특허등록(터치스크린 패널의 원도우 커버 제조방법) |

| 2017년06월 | 코스닥시장 상장예비심사 청구 |

| 2017년09월 | 코스닥 상장 |

| 2017년10월 | 충청남도 유망중소기업 선정 |

| 2019년03월 | 국세청 모범납세자 선정 |

| 2019년08월 | UTI Global(미국현지법인) 설립 |

| 2019년11월 | 특허등록(휴대형 롤러블미러) |

| 2020년01월 | 특허등록(플렉시블 커버 윈도우의 제조방법 및 이에 의해 제조된 플렉시블 커버윈도우) |

| 2022년10월 | Corning Hungary Data Services LLC 투자유치(전환우선주, 357억원) |

| 2024년05월 | 기관투자유치(전환사채 542억원, 전환우선주 258억원) |

| 2024년06월 | 기관투자유치(전환사채 63억원, 전환우선주 27억원) |

| 2024년12월 | UTI VINA VINH PHUC CO.,LTD(베트남현지법인) 설립 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 백만원, 주) |

| 종류 | 구분 | 제16기 (2025년 1분기말) |

제15기 (2024년말) |

제14기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 17,952,629 | 17,952,629 | 16,286,895 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 8,976 | 8,976 | 8,143 | |

| 우선주 | 발행주식총수 | 707,052 | 707,052 | - |

| 액면금액 | 500 | 500 | - | |

| 자본금 | 354 | 354 | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 9,330 | 9,330 | 8,143 |

주1) 2022년에 발행한 전환우선주 1,665,734주는 2024년 12월 26일 보통주로 전환되었습니다.

주2) 제 15기에 발행한 전환우선주 총 795,130주 중 전환가액이 확정된 707,052주는 우선주 자본금으로 분류하였으며, 전환가액이 확정되지 않은 88,078주는 부채로 분류되어 재무제표 상 자본금으로 반영되지 않습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 17,952,629 | 3,981,937 | 21,934,566 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 3,186,807 | 3,186,807 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | 1,464,893 | 1,464,893 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 1,721,914 | 1,721,914 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 17,952,629 | 795,130 | 18,747,759 | - | |

| Ⅴ. 자기주식수 | 465,302 | - | 465,302 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 17,487,327 | 795,130 | 18,282,457 | - | |

| Ⅶ. 자기주식 보유비율 | 2.59 | - | 2.48 | - | |

주) 'VII. 자기주식 보유비율'은 'V. 자기주식수'를 'IV. 발행주식의 총수'로 나눈 값입니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 465,302 | - | - | - | 465,302 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 465,302 | - | - | - | 465,302 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 465,302 | - | - | - | 465,302 | - | ||

| - | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2019년 04월 03일 | 2022년 03월 31일 | 342,000 | 342,000 | 100 | - |

주) 주식매수선택권 행사에 따른 자기주식을 교부한 경우로 '증권의 발행 및 공시등에 관한 규정 제5-9조'에 따라 처분결과보고서 제출을 생략하였습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2018년 11월 12일 | 2019년 05월 13일 | 3,500 | 3,491 | 99.73 | - | - | - |

| 신탁 체결 | 2020년 03월 25일 | 2020년 09월 25일 | 3,000 | 2,223 | 74.10 | - | - | - |

| 신탁 해지 | 2020년 03월 25일 | 2020년 09월 25일 | 3,000 | 2,363 | 78.76 | - | - | - |

마. 자기주식 보유 현황

당사는 최근사업연도 말일을 기준으로 발행주식총수의 100분의 5 이상에 해당되는 자기주식을 보유하고 있지 않습니다.

바. 종류주식(명칭) 발행현황

(1) 전환우선주 발행현황(3차)

| (단위 : 원) |

| 발행일자 | 2024년 05월 29일 | |||

| 주당 발행가액(액면가액) | 36,559 | 500 | ||

| 발행총액(발행주식수) | 25,849,114,068 | 707,052 | ||

| 현재 잔액(현재 주식수) | 25,849,114,068 | 707,052 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2029년 05월 29일 | ||

| 이익배당에 관한 사항 | 본건 우선주의 1주당 발행가액 기준 연 1.0% (참가적, 누적적 조건) | |||

| 잔여재산분배에 관한 사항 | 보통주에 우선 | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1. 전환가격: 26,273원(주1) 2. 전환비율: 1대1.3915045865 3. 전환가격의 조정 사항: '기타 투자판단에 참고할 사항' 참조 |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2025년 05월 29일 ~ 2029년 04월 29일 | |||

| 전환으로 발행할 주식의 종류 |

(주)유티아이 기명식 보통주 | |||

| 전환으로 발행할 주식수 |

983,866 | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(주2) | |||

주1) 2024년 12월 30일 시가하락으로 전환가액이 조정되었으며, 이로 인해 보통주로 전환될 주식수는 983,866주가 되었습니다.

주2) 기타 투자판단에 참고할 사항은 2024년 5월 20일 공시한 '주요사항보고서(유상증자결정)'를 참고해주시기 바랍니다.

(2) 전환우선주 발행현황(4차)

| (단위 : 원) |

| 발행일자 | 2024년 07월 04일 | |||

| 주당 발행가액(액면가액) | 30,654 | 500 | ||

| 발행총액(발행주식수) | 2,699,943,012 | 88,078 | ||

| 현재 잔액(현재 주식수) | 2,699,943,012 | 88,078 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2029년 07월 05일 | ||

| 이익배당에 관한 사항 | 본건 우선주의 1주당 발행가액 기준 연 1.0% (참가적, 누적적 조건) | |||

| 잔여재산분배에 관한 사항 | 보통주에 우선 | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

1. 전환가격: 22,021원(주1) 2. 전환비율: 1대1.3920348758 3. 전환가격의 조정 사항: '기타 투자판단에 참고할 사항' 참조 |

|||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | 2025년 07월 05일 ~ 2029년 06월 05일 | |||

| 전환으로 발행할 주식의 종류 |

(주)유티아이 기명식 보통주 | |||

| 전환으로 발행할 주식수 |

122,608 | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

(주2) | |||

주1) 2025년 2월 5일 시가하락으로 전환가액이 조정되었으며, 이로 인해 보통주로 전환될 주식수는 122,608주가 되었습니다.

주2) 기타 투자판단에 참고할 사항은 2024년 6월 26일 공시한 '주요사항보고서(유상증자결정)'를 참고해주시기 바랍니다.

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2024년 12월 26일 | 1,665,734 | 1,665,734 |

| - | - | - |

주) 2022년 발행한 전환우선주(2회차) 1,665,734주는 모두 보통주로 전환되었습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제11기 정기주주총회 | - 제2조(목적) - 제8조(주식등의 전자등록) - 제44조(감사의 선임·해임) |

- 신규사업을 위한 목적추가 - 의무등록 대상이 아닌 주식등의 전자등록 비의무화 반영 - 감사선임.해임에 관한 조문 정비 |

| 2022년 03월 28일 | 제12기 정기주주총회 | -제 5조(발행주식총수 변경) -제 17조(전환사채의 발행) -제 18 조 (신주인수권부사채의 발행) -제 18조-2(교환사채) |

-발행할 주식 총 수 변경 -액면총액 변경 -액면총액 변경 -교환사채에 대한 조문추가 |

| 2024년 03월 25일 | 제14기 정기주주총회 | -제 9조-2(종류주식 발행한도 변경) -제 10조(신주발행 한도 변경) -제 17조(전환사채의 발행) - 부칙 제4조~제6조 (신설) |

- 종류주식 발행한도 변경 - 신주 발행 한도 변경 - 액면총액 변경 - 시행일 변경 및 경과조치 신설 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자부품 및 전자제품의 연구, 개발, 제조, 도매, 소매, 수출입, 판매업 | 영위 |

| 2 | 터치패널 부품 및 제품의 연구, 개발, 제조, 도매, 소매, 수출입, 판매업 | 영위 |

| 3 | 강화유리 부품 및 제품의 연구, 개발, 제조, 도매, 소매, 수출입, 판매업 | 영위 |

| 4 | 기술용역업 및 서비스업 | 미영위 |

| 5 | 부동산 임대업 | 미영위 |

| 6 | 전자상거래업 | 미영위 |

| 7 | 상기 각 항 목적 달성상 수반 또는 관련되는 사업일체 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 03월 29일 | - | 6. 전자상거래업 |

라. 변경 사유

당사의 제품을 인터넷 등을 활용한 전자상거래 등으로 판매 방법을 다양화 하기 위하여, 이사회 제안으로 추가하게 되었습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 전자상거래업 | 2021년 03월 29일 |

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 전자상거래 BIZ를 구축하여 지속적으로 성장하고 있는 보호글라스 시장에 진입, 회사의 매출증대 및 인터넷 등을 활용한 판매 방법을 다양화 하기 위한 목적입니다.

(2) 시장의 주요 특성ㆍ규모 및 성장성

- 2022년 기준 핸드폰 보호 글라스 전자상거래 규모는 110억 달러 이상으로 추산됩니다. 스마트폰은 일상생활에서 빠질 수 없는 기기로 활용되며 그에 따라 화면에 생길 수 있는 긁힘, 깨짐, 강력한 충격으로부터 보호하기 위해 보호글라스의 필요성이 커지고 있습니다. 보호글라스는 Smart phone , Foldable Phone , Tablet, Laptop, Smart watch 등 다양한 기기에도 적용되며, 특히 고가 Foldable Phone 유지관리를 위한 Foldable Phone 전용 보호글라스 수요 시장이 확대될것으로 보입니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 사업의 목적과 관련된 제품인 보호글라스는 기존 사업과 관련이 있으므로 매년 투자 되는 연구개발비에 포함되며 별도의 자금조달은 없습니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 추진하고 있는 전자상거래는 없습니다.

(5) 기존 사업과의 연관성 및 주요 위험

- 주요사업인 카메라윈도우와 폴더블 글라스의 기존 공정을 활용하여 Smart Phone, Foldable Phone, Teblet 등 화면을 보호하는 보호 글라스 액세서리를 전자상거래로 판매 방법을 확대한 내용으로 기존 사업과 연관성이 있으며 주요위험은 없습니다.

(6) 향후 추진계획

- 향후 추진계획은 없습니다.

(7) 미추진 사유

- 해당 사업의 목적은 판매 다각화를 위해 검토되었으나, 운영 및 관리의 낮은 효율성 등으로 기존 사업에 집중하기로 하였으며 향후 계획은 없습니다.

II. 사업의 내용

1. 사업의 개요

당사의 주력사업인 강화유리 가공은 외부로부터의 충격과 이물 등으로부터 제품을 보호하기 위한 기구 부품으로써 Mobile IT 기기인 Smartphone, Tablet, Laptop, 캠코더, 휴대용 게임기 등에 사용되는 Camera Module, Touch Panel 등을 보호하고, 기기의 효율적이고 안전한 구동 및 성능향상을 위해 채용되는 필수적이면서도 핵심적인 부품입니다.

특히 당사의 주력 제품인 스마트폰용 카메라 윈도우 커버 글래스는 휴대폰의 디자인을 만족시키고, 엄격한 품질과 생산성을 인정받아 2015년 하반기 갤럭시 노트5를 시작으로, 삼성전자의 1차 협력업체로서 프리미엄급 모델과 보급형 모델의 카메라 윈도우 커버 글래스를 지속적으로 공급하고 있으며, 이러한 카메라 윈도우 커버 글래스 사업은 당사의 핵심 주력 사업으로 확실한 자리매김을 하고 있습니다. 또한, 2016년 5월에는 베트남 생산법인인 UTI VINA CO.,LTD를 설립함으로써 글로벌 시장에서의 경쟁력을 강화하고자 노력하고 있습니다. 추가적으로, 2019년 8월 미국법인 UTI Global Inc.를 설립하여 실리콘밸리를 중심으로 잠재적 고객들을 모색하고 있습니다.

2023년 Corning 과의 전략적 제휴로 투자를 받은 후 Hard coating 기술을 이전 받아 삼성의 Flagship 모델에 승인 완료 및 양산 적용으로 매출에 기여하고 있으며, Corning Glass 를 공급받아 Slimming 가공 후 삼성에 공급하고 있습니다.

특히 Flexible glass 는 해외의 모바일 및 노트북 메이커 업체 등과 연결되어 개발을 완료하여 2026년 양산 준비중입니다. 또한 당사는 지속적으로 Glass를 기반으로 한 첨단산업 부품 소재에 적용될 수 있도록 사업다각화를 추진하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 구분 | 2025년 1분기 | 2024년 | 2023년 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 카메라윈도우 | 3,436 | 73.01% | 15,675 | 84.46% | 18,866 | 97.44% |

| Slimming | 481 | 10.24% | - | - | - | - |

| 기타 | 789 | 16.75% | 2,885 | 15.54% | 495 | 2.56% |

| 합계 | 4,706 | 100.00% | 18,560 | 100.00% | 19,361 | 100.00% |

주) 23년, 24년 Slimming매출은 기타에 포함되어 있습니다.

나. 주요 제품 설명

(1) Camera Window Cover Glass

휴대폰용 Cover Lens의 경우, 초기에는 광학적 특성이 비교적 우수한 플라스틱 계열의 소재인 PMMA 소재가 적용이 되었으나, 동 소재의 대표적인 단점인 내 충격성 개선을 위하여 점차 PMMA/PC 합지 소재로 변경되었습니다. PMMA/PC 합지 소재는 1mm이상의 두꺼운 사양으로 인해 휴대폰 Set-Maker간 두께경쟁에서 불리하고, 장시간 사용시 발생되는 백화 현상 및 플라스틱의 한계적 투명도 등의 이슈를 해소할 수 없었으며, 아이폰으로 대표되는 스마트폰의 출시와 함께 빠른 속도로 강화 유리로 대체되었습니다.

강화유리는 PMMA/PC 합지 소재 대비 3배 이상의 가격이었으나, 스마트폰 대중화로 플라스틱계열의 소재가 아닌 강화유리를 커버렌즈로 대부분 채택하게 되었습니다. 이러한 이유로 강화유리를 채택한 대부분의 휴대폰 Set-Maker 를 비롯한 관련 업계에서는 강화유리 소재의 명칭을 카메라 윈도우로 변경하여 사용하고 있습니다.

당사의 주력 제품인 휴대폰용 카메라 윈도우 커버 글래스는 Camera Lens에 대한 외부로부터의 충격 및 이물 침투보호, 지문방지 기능, 플라스틱 대비 높은 투과율 및 신뢰성과 함께 제품의 외관 디자인을 함께하는, 작지만 중요한 부품입니다.

전세계 휴대폰 중 카메라 폰의 비중은 2000년 이후 지속적으로 증가해 왔으며, 3G 서비스가 도입된 이후, 영상통화가 가능해지면서 단말기 전면에 서브(Sub) 카메라가 장착되고, 후면에 메인(Main) 카메라가 장착된 듀얼 (Dual) 카메라 폰이 등장하였으며 통신속도의 발전에 따라 멀티카메라 비중은 빠른 속도로 증가하였습니다.

2015년부터 삼성전자의 1차 협력사로 계약 및 공급체결이 진행되어, 누적 12억대 이상의 출하량 및 타사대비 우월한 공정 기술력 및 안정화된 CAPA확보로 Flagship부터 Mid-low, Tablet 모델군의 광범위에 걸쳐 공급이 진행되고 있습니다. 당사의 독보적인 기술력인 식각 기술력을 바탕으로, Single Type의 카메라 윈도우를 시작으로 디자인 및 성능강화에 따른 Multiple Type의 윈도우까지 다양한 SIZE와 COLOR 및 패턴 디자인 등의 고품질 Camera Window를 개발 및 공급이 원활하게 전개되며, 매년 디자인/품질 강화를 토대로 경쟁력 있는 가격전략으로 협력관계를 강화하고 있습니다. 25년에도 주요 혁신과제 및 전략과제를 포함한 신규 PJT에 수주확대를 통한 개발 및 양산 을 지속 진행하고 있습니다.

또한 일본의 SET-MAKER인 SONY / SHARP의 주력 Mobile 제품군에 적용되며 당사의 기술력을 기반으로 TOF 적용모델 구현 및 신규 증착 기술 적용을 토대로 모델 확대 및 1차 업체로서 협력 관계를 지속 유지하며 당사 매출에 상당한 기여를 하고 있습니다.

Corning 과 MSA(Manufacturing Services Agreement) 계약 체결 후 증착 기술을 이전 받아서 삼성의 Flagship 모델에 Hard Coating 기술을 적용하여 승인 완료하였고, 2023년 3Q 양산을 시작하였고 향후 삼성의 주요 전략과제 모델에 적용되어 주요 매출품목으로 진행중에 있습니다.

(2) Cover Glass

스마트폰 뿐만 아니라 자동차, 설비, 다이오드, 태양광 모듈 등의 적용분야가 다양하기 때문에, 다수의 고객사와 개발 및 양산을 진행하고 있습니다. 커버글래스는 부품소재에 따라 용도 및 사이즈에 따른 적용 사업군이 광범위 하여, 지문인식 센서캡 커버글래스 및 터치패드, 그리고 VR/AR/XR 기술에 적용되는 모델 등에 고급화 소재로 채택 및 적용을 기대하며 Promotion 및 개발 진행중입니다.

(3) Flexible Glass

현재까지 Global Set-Maker들은 디스플레이, 카메라, 통신망 등의 개발에 힘을 쓰고 있으며, 끊임없는 경쟁구도를 이어가고 있습니다. 이와 같은 변화와 트랜드에 이바지하고자 당사는 다가오는 미래의 신규 폼팩터가 될 Foldable Glass 개발을 혁신적으로 완료하였습니다. 이는 스마트폰을 시작으로 태블릿, 노트북, 게임기 등의 다양한 방면의 사용에도 적용 확대 될 것으로 예상됩니다.

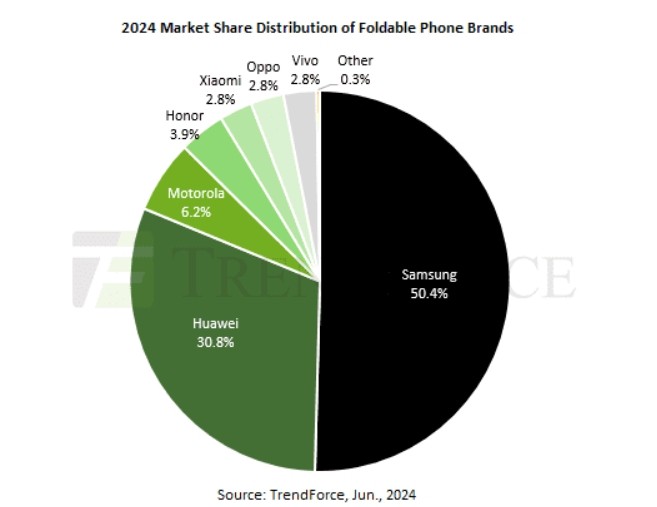

당사는 카메라 커버 글래스 시장에서 기술력과 가격 경쟁력을 바탕으로 안정적인 성장을 이어가고 있으며, 폴더블폰 시장의 성장 가능성에 주목하여 적극적으로 투자를 확대하고 있습니다.

일부 고객사들과 밀접하게 제품개발과 품질개선을 진행 중이며 해외 주요업체들과 현재 개발 진행중으로 향후 당사의 매출에 크게 기여할 것으로 기대하고 있습니다. 이에 코닝으로부터 USD 2,500만 자금 유치를 하며 전략적 파트너쉽을 체결하여 동반 성장의 발판을 마련하였고, 시장확대를 위해 코닝과 협업하여 모델 표준화를 정립하고 Global Set Maker와 개발 진행중입니다.

미래에는 폴더블 시장확대와 더불어 수요확대에 따른 공급망 확대가 주요 FOCUS로 예상되어 당사에서도 관련 핵심 Flexible Glass 업체로서 기관투자자로부터 투자를 받아 베트남 법인 공장 증축 및 신규공장을 설립하여 2026년 양산 목표로 생산라인을 준비중입니다.

|

|

시장현황-1 |

|

|

시장현황-2 |

(4) Slimming

디스플레이 패널은 제작이 완료된 시점에서 유리기판을 물리적, 화학적인 방법으로 두께를 얇게하는 과정이 필요합니다. 화학적 유리 슬리밍(Glass Slimming: 연마해 얇게 만드는 것)은 기 생산된 패널의 두께를 불산을 기본으로 하는 식각액을 사용하여 얇게 만드는 기술이며, 디스플레이 패널의 두께 경박화 추세에 따라 필수 요소로 되어 있습니다.

에칭 방식의 Slimming 기술은 다양한 요소의 화학적 연마로, 유리기판의 두께를 나노 수준에서 제어하여 평판디스플레이 패널의 무게와 두께를 얇게 하는 공정으로 휴대성이 강조되는 모바일 제품에 필수적으로 사용되는 공정입니다.

Corning으로부터 Glass 를 공급 받아서 당사에서 Slimming 가공 후 삼성에 납품하는 비즈니스를 2023년부터 시작하여 현재는 공급수량 증가로 당사 매출 주요품목으로 진행중에 있습니다.

다. 주요 제품의 가격 변동 추이

휴대폰 카메라 커버글래스 특성상 적용 모델의 Type, 색상, Size 등 많은 조건의 영향을 받아 가격차이가 발생하며, 분기별 고객사와의 재협의에 의한 가격변동요인이 발생됩니다. 제품의 Spec 및 Target Price와 시장환경에 따른 영향성 등을 고려하여 당사에서는 경쟁력 있는 가격을 통하여 시장 점유 확대를 위해 노력하고 있습니다.

3. 원재료 및 생산설비

가. 원재료 조달

당사의 주요 원재료는 Corning사의 Gorilla Glass로써 해당 업체로부터 직접 조달하고 있습니다. 동 원재료는 당사의 주요 매출처인 삼성전자뿐만 아니라 애플, Lenovo, Huawei, Oppo, Xiaomi 등을 포함 30대 휴대폰 Set-Maker글로벌 기업이 생산하는 스마트폰의 강화유리 제품에 사용되고 있는 원재료입니다. 이외에 기타 Global 원재료 제조사들과의 협정을 통하여 다양한 Glass 제품을 개발할 수 있는 ECO SYSTEM 및 SCM 공급망을 확충하였습니다.

나. 원재료 가격 변동 추이

| (기준일 : | 2025년 03월 31일 | ) | (단위: Sheet/ 달러) |

|

사업연도 품 목 |

2025년 1분기 (제16기) |

2024년 (제15기) |

2023년 (제14기) |

|

|---|---|---|---|---|

| 유리원장G | 수 입 | 8.00$ | 8.00$ | 8.00$ |

| 유리원장I | 수 입 | 7.00$ | 7.00$ | - |

| 유리원장M | 수 입 | 11.70$ | - | 11.70$ |

| 유리원장N | 수 입 | 10.53$ | 10.53$ | - |

| 유리원장S | 수 입 | 12.22$ | 12.22$ | - |

| 유리원장T | 수 입 | 13.87$ | 13.87$ | - |

| 유리원장U | 수 입 | 30.89$ | 30.89$ | - |

| 유리원장V | 수 입 | 23.10$ | 23.10$ | - |

| 유리원장W | 수 입 | 10.97$ | 10.97$ | - |

| 유리원장AF | 수 입 | 28.52$ | 28.52$ | - |

다. 생산능력, 생산실적 및 가동률

| (단위 : 천개) |

| 제 품 품목명 |

구 분 | 2025년 1분기 (제16기) |

2024년 (제15기) |

2023년 (제14기) |

|---|---|---|---|---|

| 수량 | 수량 | 수량 | ||

|

Camera Window |

생산능력 | 105,916 | 540,032 | 785,529 |

| 생산실적 | 18,202 | 112,017 | 129,405 | |

| 가 동 율 | 17.2% | 20.9% | 16.5% |

라. 생산설비의 현황 등

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구 분 | 기초 장부가액 |

당분기 증감 | 감가상각액등 | 기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 본사 | 자가 | 충남 예산군 응봉면 응봉로 50-16 |

토지 | 5,318,320 | - | - | - | 5,318,320 |

| 건물 | 7,696,946 | - | - | (65,029) | 7,631,917 | |||

| 구축물 | 143,365 | - | - | (3,672) | 139,693 | |||

| 기계장치 | 2,775,453 | 764,590 | (118,609) | (323,287) | 3,098,147 | |||

| 차량운반구 | 2 | - | - | - | 2 | |||

| 비품 | 312,031 | - | - | (18,650) | 293,381 | |||

| 시험용기기 | 23 | - | - | - | 23 | |||

| 시설장치 | 992,063 | 32,520 | - | (82,916) | 941,667 | |||

| 건설중인자산 | 350,360 | 103,650 | - | - | 454,010 | |||

| 합 계 | 17,588,563 | 900,760 | (118,609) | (493,554) | 17,877,160 | |||

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구 분 | 기초 장부가액 |

당분기 증감 | 감가상각액등 | 환율변동 | 기말 장부가액 |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| UTI VINA | 자가 | Lot CN - 4, Diem Thuy industrial zone, Diem Thuy commune, Phu Binh district, Thai Nguyen province, |

건물 | 6,220,433 | 252,947 | - | (204,016) | (42,951) | 6,226,413 |

| 기계장치 | 26,786,559 | 3,232,476 | - | (1,372,020) | (179,179) | 28,467,835 | |||

| 차량운반구 | 435,581 | 162,874 | - | (24,054) | (2,533) | 571,867 | |||

| 비품 | 848,353 | 360,582 | - | (72,105) | (4,871) | 1,131,960 | |||

| 시설장치 | 707,186 | - | - | (65,855) | (5,133) | 636,198 | |||

| 건설중인자산 | 866,171 | 4,237,947 | (4,008,879) | - | (5,202) | 1,090,037 | |||

| 합 계 | 35,864,283 | 8,246,826 | (4,008,879) | (1,738,050) | (239,869) | 38,124,310 | |||

4. 매출 및 수주상황

가. 매출 실적

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 구분 | 2025년 1분기 (제16기) |

2024년 (제15기) |

2023년 (제14기) |

|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | |||

| 카메라윈도우 | 제품 | 수출 | 3,414 | 15,284 | 18,496 |

| 내수 | 22 | 391 | 370 | ||

| 합계 | 3,436 | 15,675 | 18,866 | ||

| Slimming | 제품 | 수출 | 481 | - | - |

| 내수 | - | - | - | ||

| 합계 | 481 | - | - | ||

| 기타 | 제품 | 수출 | 788 | 2,863 | 463 |

| 내수 | 1 | 22 | 27 | ||

| 합계 | 789 | 2,885 | 490 | ||

| 기타 | 상품 | 수출 | - | - | 5 |

| 내수 | - | - | - | ||

| 합계 | - | - | 5 | ||

| 합 계 | 수출 | 4,683 | 18,147 | 18,964 | |

| 내수 | 23 | 413 | 397 | ||

| 합계 | 4,706 | 18,560 | 19,361 | ||

주) 23년, 24년 Slimming매출은 기타에 포함되어 있습니다.

나. 판매경로 및 방법

당사 제품은 직판을 통해 고객에게 직접 전달되고 있습니다.

다. 수주 상황

당사의 수주는 P/O에 의한 단납기로 진행되며, 주요 고객과의 지속적인 거래로 고객의 생산계획에 따라 수시로 생산, 납품하는 형태이기 때문에 수주 잔고는 의미가 없습니다. Mobile Camera Design 변화로 Camera Window 채용 개수가 감소되는 영향 및 경기 침체에 따른 모바일 시장 판매위축으로 어려움이 예상되었으나, Flagship 모델에 탑재되는 하드코팅 기술을 Corning과 이원화 체결을 진행하여 승인 완료되었고 23년 3Q부터 양산을 개시하여 모델 적용 확대에 따라 매출에 기여하고 있습니다.

5. 위험관리 및 파생거래

가. 시장 위험과 위험 관리

"Ⅲ. 재무에 관한 사항 - 3. 연결재무제표 주석 - 4.위험관리" 및 "Ⅲ. 재무에 관한 사항 - 5. 재무제표 주석 - 4.위험관리" 항목을 참조하시기 바랍니다.

나. 파생상품 및 풋백옵션 등 거래 현황

해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약 등

당사는 보고서 제출일 현재 회사의 일상적인 영업활동 이외에 재무상태에 영향을 미치는 비경상적인 중요 계약은 존재하지 않습니다.

나. 연구개발활동

(1) 연구개발 담당 조직

|

|

연구소 조직도 |

(2) 연구개발 비용

| (단위 : 백만원) |

| 과 목 | 2025년 1분기 (제16기) |

2024년 (제15기) |

2023년 (제14기) |

|---|---|---|---|

| 연구개발비용 계(*) | 2,342 | 6,535 | 6,329 |

| (정부보조금) | (139) | (210) | (828) |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

49.77% | 35.2% | 32.7% |

(*)정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정

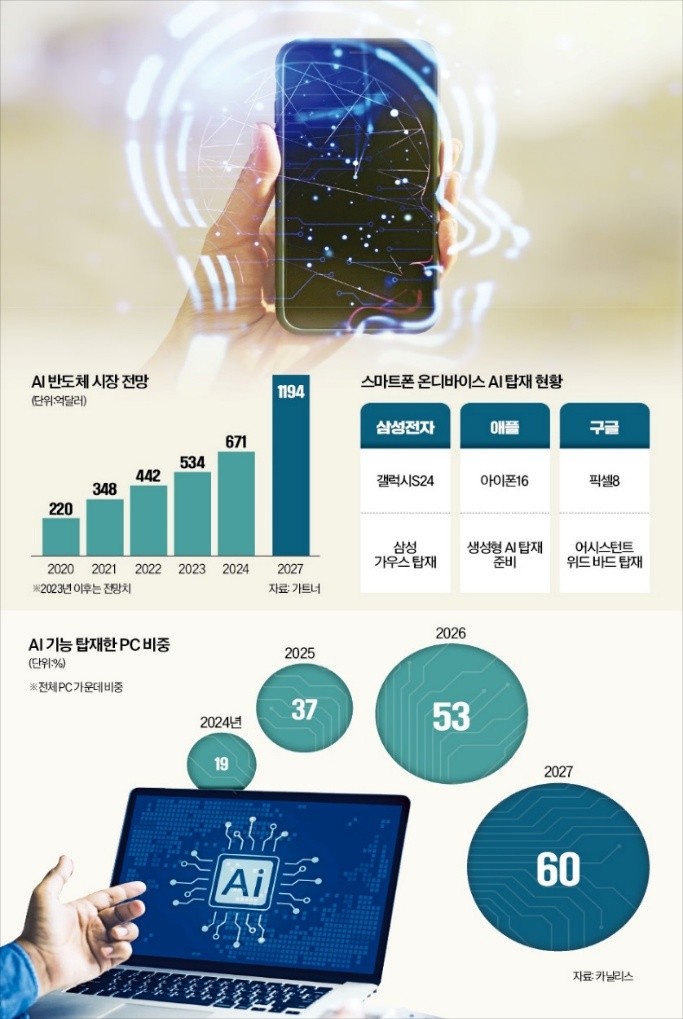

※ 당 분기말 현재 당사가 연구개발중인 내용은 아래와 같습니다.

- Flexible Display Glass Window 개발

- Rollable Display Glass Window 개발

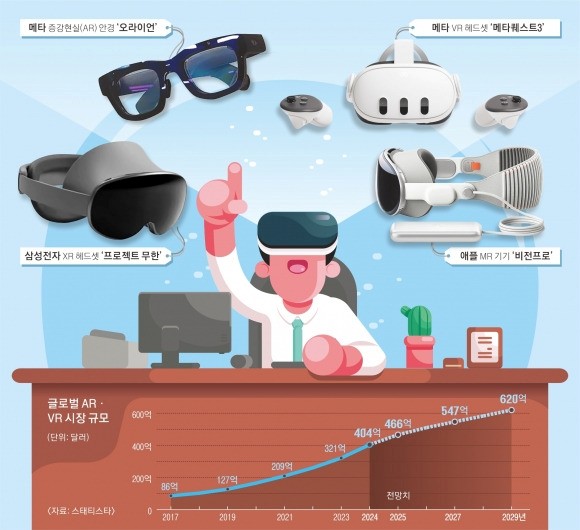

- AR/VR Display Wafer Level 구조체 개발

- High Refractive Index Glass Thinning

- Display Glass Patterning

- Si Thinning & Other process

- TGV 기판 개발

- Through Hole 가공기술 개발

※ 향후 추진하고자 하는 사업

- AR/VR 부품 사업, TGV 기판 사업 등 고정밀 가공 및 화학 기술이 적용된 신사업 진출 준비중입니다.

다. 연구개발 실적

(1) 연구개발 실적

| 연구과제 | 연구기관 | 연구결과 및 기대효과 | 상품화여부 |

|---|---|---|---|

| 박판강화유리를 이용한 휴대단말기용 0.8mm 이하 급 윈도우 일체형 터치스크린 패널 개발 |

단독개발 |

■ 연구 기간 터치스크린 패널은 고성장성의 대표적 IT 제품으로 2011년 6.7억개, 2014년 13.5억개 시장으로 개발시 수입대체와 수출증대, 고용창출에 큰 기여를 할 수있음. |

사업화 완료 |

| SLP 공정 개발 | 단독개발 | ■ 연구 기간 2013.10 ~ 2015.05 ■ 주요 개발 내용 1) Sheet 유지 Laser 가공 기술 2) Sheet 유지 인쇄/증착 기술 3) 최종 완제품 분리 기술 ■ 기대 효과 Cell 단위 생산에 비해 획기적인 생산성, 품질, 원가 절감 확보 유리 해당 기술 을 이용, GDM TYPE Camera Window를 세계 최초로 양산화 하였으며 기술력을 인정받아 2016년 삼성전자 1차 협력업체 등록. 삼성전자 High-End급 모델 S시리즈, 노트 시리즈를 필두로 Top Pattern Type의 중저가형 제품 개발로 A/J/C 시리즈등 중저형 모델까지 확장 적용 중에 있음 |

사업화 완료 |

| 습식 AF Coating 개발 |

단독개발 | ■ 연구 기간 2013.10 ~ 2015.05 ■ 주요 개발 내용 1) 나노 Coating 액을 균일하게 도포하는 Spray Coating 설비 설계 -> 국내 E사 협업 2) Glass와의 Adhesion 확보를 위한 Coating액, Coating조건, 건조 조건 최적화 개발 3) 제품 손상 방지를 위한 Carrier Film 개발 ■ 기대 효과 기존 진공증착 설비를 통한 생산에 비해 생산성, 원가 경쟁력 확보 유리당 기술 확보를 통해, 국내 최초 삼성전자에 습식 AF Coating 공정 양산 승인, 높은 생산성으로 중국등 경쟁 업체와의 가격 경쟁력 확보 완료 |

사업화 완료 |

| IT Display용 Glass의 Direct 3차원 Pattern Glass 제조기술 개발 |

순천향대학교 공동 개발 | ■ 연구 기간 2015.12 ~ 2016.11 ■ 주요 개발 내용 1) 미세 블라스팅 공정 개발 2) 매체 종류에 따른 DFR, PR 공정 개발 3) 공정 별 패턴 균일성 확보기술 개발 ■ 기대 효과 국내.외적으로 성장중인 IT Displayt용 유리의 Patterning 기술에서 요구하는 애로기술 확보, IT, 자동차용, 의료용, 가정용 디스플레이외 태양열에너지 모듈 유리의 표면 가공기술을 확보하여, 고급화된 Pattern 디자인의 균일도와 완성도를 높이고, 동시에 고기능의 AG(Anti-Glare)효과를 얻음 |

사업화 완료 |

| IT Display용 Glass의 투과율 및 내마모성 향상을 위한 박막코팅 공정기술 개발 |

단독개발 | ■ 연구 기간 2017.04 ~ 2017.12 ■ 주요 개발 내용 1) 코팅 설비 setup 2) 광학 설계 및 공정기술 개발 3) 내마모 특성 확보 물질 및 코팅기술 개발 ■ 기대 효과 Smart phone 의 Camera 해상도가 높아 짐에 따라 Cover Window의 높은 광학적 특성 요구에 부응 하기 위한 코팅 기술 개발 |

사업화완료 |

| Glass Drilling 가공기술 개발 | 단독개발 |

■ 연구 기간 2019.04~2019.09 ■ 주요 개발 내용 1) C/W through Hole 가공 기술 개발 2) 가공 생성물 제거 장치 개발 ■ 기대 효과 1) C/W 신규 Model 개발 대응 2) 기존 CNC Drilling 공정 대비 양산성 및 가격 |

사업화완료 |

| 차량용 lens AR coating 개발 | 단독개발 |

■ 연구 기간 2020. 10 ~ 2021. 03 ■ 주요 개발 내용 1) 엔지니어링 플라스틱과 Oxide 무기물 과의 밀착력 개발 2) Sputter장비에 특화된 무반사 코팅 공정 개발 ■ 기대 효과 1) 전장부품에 사용되는 광학렌즈의 해상도 향상 2) 기존 광학부품 교체에 따른 비용 절감 및 양산성 확보 |

미사업화 |

| 지문인식이 가능한 디스플레이용 보호유리 개발 | 단독개발 |

■ 연구 기간 2020. 12 ~ 2021. 06 ■ 주요 개발 내용 1) 초음파 지문인식의 음파저항이 낮은 물질 및 공정개발 ■ 기대 효과 지문인식문제로 휴대폰보호용 소재로 강화유리를 사용할 수 없는 사용자에게 지문인식이 가능한 디스플레이용 보호유리 제공 |

미사업화 |

| 항균코팅 개발 | 단독개발 |

■ 연구 기간 2020. 06 ~ 2021. 04 ■ 주요 개발 내용 1) Nano Particle을 사용한 Glass, Plastic용 항균코팅 개발 2) Sputter공정을 적용한 항균코팅 개발 ■ 기대 효과 1) 다양한 기재에 항균기능 제공 2) 기존 소재에 고부가가치인 항균기능 추가 |

미사업화 |

| 0.55t 이하 박판유리 소재 및 화학강화 신공정 원천기술 개발 |

한국세라믹기술원공동개발 |

■ 연구 기간 2017. 07. ~ 2021. 12 ■ 주요 개발 내용 1) Spray 화학강화 슬러리 배합기술 2) Spray Coating System 개발 3) Spray 화학강화 공정최적화 ■ 기대 효과 원천기술 개발을 통해 유리의 강화 및 가공기술 선점 |

미사업화 |

| 슬라이더블 플렉시블 커버윈도우의 가공 및 코팅기술개발 | 정부과제 |

■ 연구 기간 2021. 06. ~ 2023. 12 ■ 주요 개발 내용 1) 슬라이더블 강도가 확보된 플렉시블 커버 윈도우 가공 기술개발 2) 슬라이더블용 전/배면 코팅제 개발 3) 슬라이더블 신규 시장 대응을 위한 원천 기술 개발 ■ 기대 효과 유리 표면 구조체가 적용되어 강도가 확보된 슬라이더블 커버윈도우 가공 기술 개발 완료 |

샘플대응중 |

(2) 연구개발 진행과제

| 연구과제 | 진행 형태 | 기대효과 |

|---|---|---|

| Flexible Display용 Cover Window 개발 |

단독개발 | 1) Flexible Display의 Window 소재로 적용 시 Glass 소재는 본 산업 분야에서 제2의 전성기를 맞이 할 수 있음 2) 기존에 Camera Window에 국한 되어 있던 사업 영역을 Display 라는 거대 시장으로 확장 가능 |

|

Rollable Display용 Cover Window 개발 |

협력개발 | 1)유리 Maker 와 협업으로 Set 업체에 Rollable, Slidable Display용 Cover Window Promotion 진행 2) 가전, 차량용, 모바일 전반적인 수요 Cover |

| Glass wafer Thinning | 단독개발 |

1) High refractive index glass wafer Thinning Etchan 조성개발 |

| Si wafer Thinning | 단독개발 |

1) Si wafer Thinning Etchan 조성개발 |

| Display Glass Patterning | 단독개발 |

1) Patterning 전용 Etchant 조성 개발 |

| TGV 기판 | 단독개발 |

1) Though hole 가공 공법 개발 |

7. 기타 참고사항

가. 지적재산권 현황

| 권리자 | 적용제품 | 지적재산권종류 | 계 | |

| 특허권 | 상표권 | |||

| (주)유티아이 | 이동통신단말기 | 127 | 1 | 128 |

| ※상세 현황은 '상세표-4. 지적재산권 보유현황(상세)' 참조 |

나. 회사의 현황

(1) 사업 개황

이동전화단말기 산업은 고도의 정보화 사회로 진행되는 과정에서 통신서비스는 유선통신에서동성을 중시한 무선통신으로 이동하였습니다. 이동통신은 1990년대를 경계로 하여 빠른 속도로 성장 또는 변화를 해왔으며 그 과정은 1세대 아날로그 시스템에서 2세대인 디지털 방식으로 변화되어 데이터 중심의 3세대 이동통신(WCDMA) 시대를 지나 LTE 방식의 4세대 통신(4G), 4G대비 데이터와 속도가 훨씬 빠른 5세대(5G)로 진입하였습니다.

당사는 주요 Mobile IT 기기인 스마트폰, 태블릿 등에 사용되는 Camera Module, Touch Panel 등을 보호하고 기기의 효율적이고 안전한 구동 및 성능향상을 위해 채용되는 강화유리 제품을 단말기 제조업체에 공급하는 사업을 영위하고 있습니다.

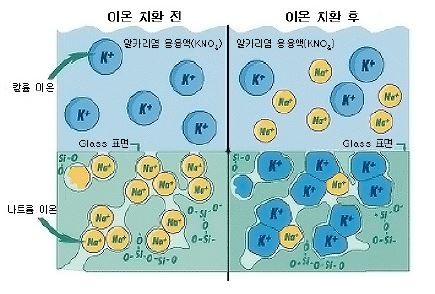

강화 유리를 만들기 위해서는 유리 중에 함유되어 있는 알칼리 이온 (Na+)을 보다 큰 이온반경을 가진 알칼리 용융염 (K+)으로 치환시켜 알칼리 이온의 점유 용적의 차이에 의해 유리 표면압축응력을 발생시키면 됩니다.

이러한 강화유리는 유리의 높은 빛 투과율을 이용해 선명도를 제대로 구현하고 내부를 보호할 수 있는 건축자재, 항공기 창유리, 자동차, 터치패널, 디스플레이 소자 보호기 등 다양한 제품에 응용되고 있습니다.

|

|

강화유리의 원리 |

(가) 스마트폰 산업의 개요

2007년 아이폰의 출시로 스마트폰 시장이 본격적으로 열리기 시작했으며, 삼성전자는 애플의 뒤를 이어 빠르게 스마트폰 비즈니스를 확장하였고 스마트폰 시장을 선도하고 있습니다. 스마트폰은 아이폰 출시 후, 5년 만에 IT를 대표하는 제품으로 자리매김하게 되었습니다. 어디서나 인터넷을 통해 빠르게 정보를 접할 수 있게 되어 기존 IT 제품들을 대체하며 짧은 시간에 IT 시장을 점령하였습니다.

산업의 형태적인 측면에서는 스마트폰 산업은 첨단 기능 제품에 대한 소비자의 관심이 높아 제품의 교환 주기와 신제품의 출시 속도가 빠른 편이며, 이에 따라 제품에 소비자의 기호가 크게 반영되는 특징을 보이고 있습니다. 또한 이동통신 서비스 시장에 크게 의존적이며 시장이 세계화됨에 따라 독자적 기술이나 자본의 확보가 주요 단말기 제조사의 생존 여부를 결정하고 있습니다.

제품의 형태적인 측면에서는 기술 및 자본집약적 산업이라 볼 수 있으며 핵심 원천기술 및 부품의 수입의존도가 큰 특징을 보이고 있으며, 최근에서는 제품의 기술력과 생산력이 분리되고 있는 추세를 보이고 있는 것이 특징이라고 볼 수 있습니다.

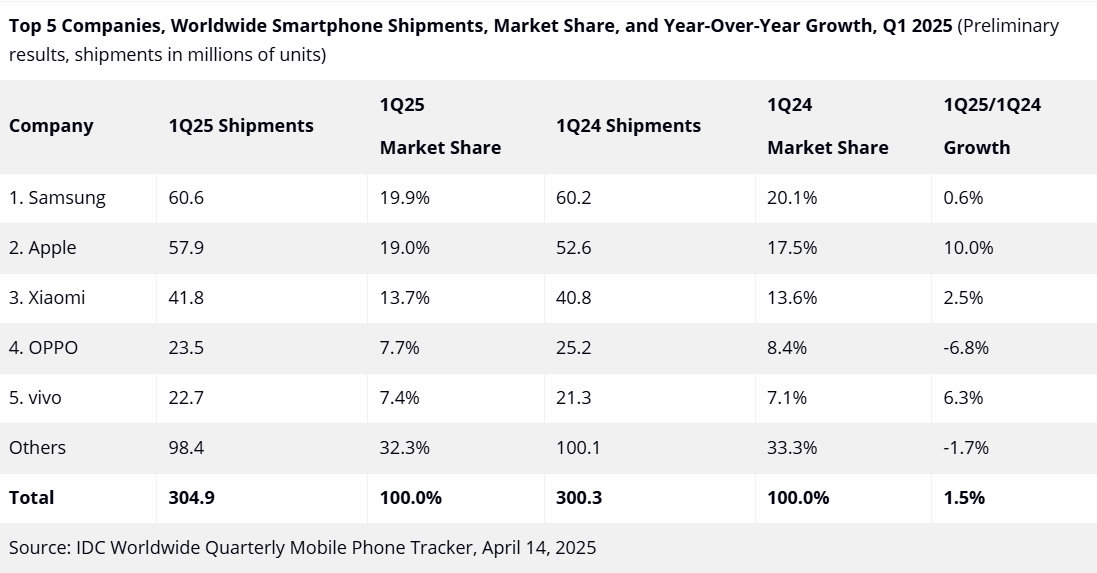

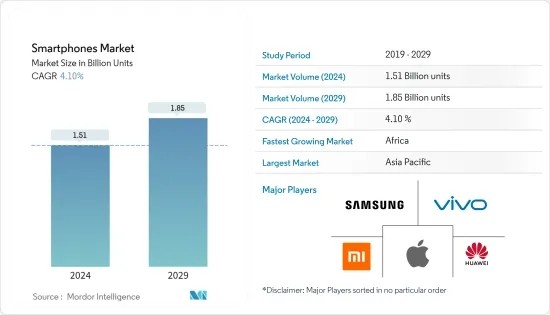

글로벌 스마트폰 출하량 성장률(YoY)이 2016년까지 지속적으로 증가하였으나, 그 이후 포화상태에 이르게 되어 특히 2017-2019년 (-)성장을 하게 되었습니다. 하지만, 글로벌 스마트폰 업체들은 소비자들의 상향 평준화된 수요를 충족시키기 위해 혁신적인 상품을 매년 출시하고 있습니다. 당초 2023년에는 글로벌 스마트폰 출하량의 성장을 기대하였으나 근 몇 년내 최저 수준인 11억대 수준으로 축소되는 상황을 맞이하여 당사 출하량에도 영향이 있었습니다. 현재는 글로벌 스마트폰 출하량이 AI폰 시장 및 폴더블 시장 확대등으로 2022년의 12억대 수준으로 회복되어, C/W 및 Hard Coating. Glass Slimming 등 사업아이템 확대를 통한 매출증대 효과를 기대할 수 있습니다.

|

|

2025 Global Smartphone Market 현황 |

|

|

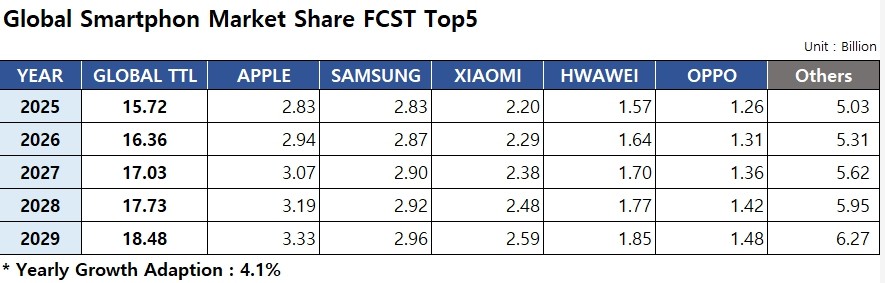

Global Smartphone Market 예상현황-1 |

|

|

Global Smartphone Market 예상현황-2 |

스마트폰 시장은 AI, IoT 시대에 허브 역할을 주도할 것이며, 가전제품 대비 비교적 빠른 교체주기와 다양한 파생상품을 통한 이익창출이 가능한 시장이므로 그 중요도는 지속될 것으로 예측되고 있습니다. 특히, 최근 프리미엄 스마트폰에서 기존의 스마트폰과 차별화될 수 있는 AI등 소프트웨어 기술력 및 디스플레이, 카메라 기술 등의 하드웨어 폼팩터 경쟁이 지속되고 있어 향후 스마트폰 시장은 성장률 둔화 속 업체별 점유율 경쟁이 더욱 더 심화될 것으로 예상되고 있습니다.

|

|

스마트폰카메라 기술적용 확대전망 |

(나) 휴대폰용 강화유리 산업의 개요

강화유리는 기존의 창유리, 병 유리와 같은 전통유리와 차별화하여 디스플레이, 반도체, 자동차, 에너지 분야 등에서 다양한 용도로 사용되고 있는 고강도 유리입니다. 이들은 기존의 전통유리 제품이 단순한 수동적 기능을 가지고 주로 우리의 일생 생활에 직접 활용된 데 비해 강화유리 제품들은 소재 자체에 열, 화학 반응을 접목하여 강도를 높여 산업용 2차 제품들의 핵심부품으로써 중요한 기능을 발휘하고 있습니다.

|

|

강화유리 사용용도 |

특히, 강화유리의 얇고 가벼운 특성은 일반적으로 스마트폰, 태블릿 PC와 같은 휴대용 전자기기에 적합하며 널리 사용되고 있습니다.

휴대폰용 강화유리(커버글래스)는 단기간에 많은 수량이 제품을 시장에 공급해야 하는 특성이 있습니다. 이런 측면에서 글로벌 스마트 제조업체들은 풍부한 생산능력을 보유한 부품제조업체를 선호하게 되었으며, 강화유리 가공의 경우, 노동 집약적인 산업구조에 적합한 중국의 Glass 가공업체를 중심으로 커버글래스와 같은 해당 산업이 발전하게 되었습니다.

강화유리는 특성상 소형 제품이라 해도 각각의 제품을 가공해야 하는 공정을 필요로 합니다. 커버글래스에 비해 제품 단가가 10분의 1밖에 되지 않는 카메라 커버글래스와 같은 소형 강화유리 제작을 위해 커버글래스와 같은 생산시설(Capa)을 투자하는 것은 현실적으로 불가능 하여, 당사와 같이 특화된 공정기술로 중소형 강화글래스 대량 생산이 가능한 기술이 점차 중요시 되고 있습니다.

휴대폰 커버글래스의 경우 얇은 원판유리의 파손 가능성, 미세 스크래치, 오염, 인쇄 품질에 대한 감성적인 불량 등의 특징으로 인하여 In-Line 방식의 자동화 제조공정을 현재까지 도입하지 못하고 있는 상황입니다. 특히 대규모의 장비 및 인력 투자가 필요한 절단, 곡면/홀 가공, 면취 등의 공정에서는 자동화 정도가 매우 낮은 노동집약적인 전통산업의 특성을 여전히 유지하고 있기 때문에, 작업자의 숙련도와 경험에 따라 불량률 및 수율의 기복이 매우 심합니다.

또한 비교적 자동화 정도가 높고 난이도가 있는 공정인 화학강화 공정에서는 유리의 재질에 따른 화학강화 용액의 배합, 온도, 시간을 미세하게 조정해야 하며, 인쇄 공정에서는 치수 공차, 색상 구현 등의 미세한 불량이 발생할 수 있으며, 마지막 공정인 기능성 코팅(AR/AF Coating) 공정에서도 표면 균일성, 색상 편차 등의 불량이 발생할 수 있어, 해당 공정 작업자의 경험과 숙련도에 따라 불량률 및 수율이 결정되는 특성을 가지고 있습니다.

특히, 당사의 주력 제품인 휴대폰용 카메라 커버글래스는 Camera Lens Module에 대한 외부로부터의 충격 보호 및 이물 침투, 지문방지 기능과 함께 제품의 외관 디자인을 함께하는, 작지만 중요한 부품입니다. 계속되는 휴대폰의 슬림화와 다양해지는 제품 디자인 및 컬러에 민감할 수밖에 없는 카메라 커버글래스는 당사가 세계 최초로 성공한 대형 원장 공정으로 Cell 단위 생산 방식의 경쟁사들에 비해 월등히 높은 생산성과 수율로 가격경쟁력을 확보하였고, 글래스에 직접 데코레이션 패턴을 구현하는 기술과 특화된 Laser Cutting 기술로 박막글래스 가공과 측면 강화기술을 이용하여 경쟁사 대비 얇은 제품 구현이 가능하고, 다양한 형태의 고급스러운 패턴과 컬러를 구현할 수 있습니다.

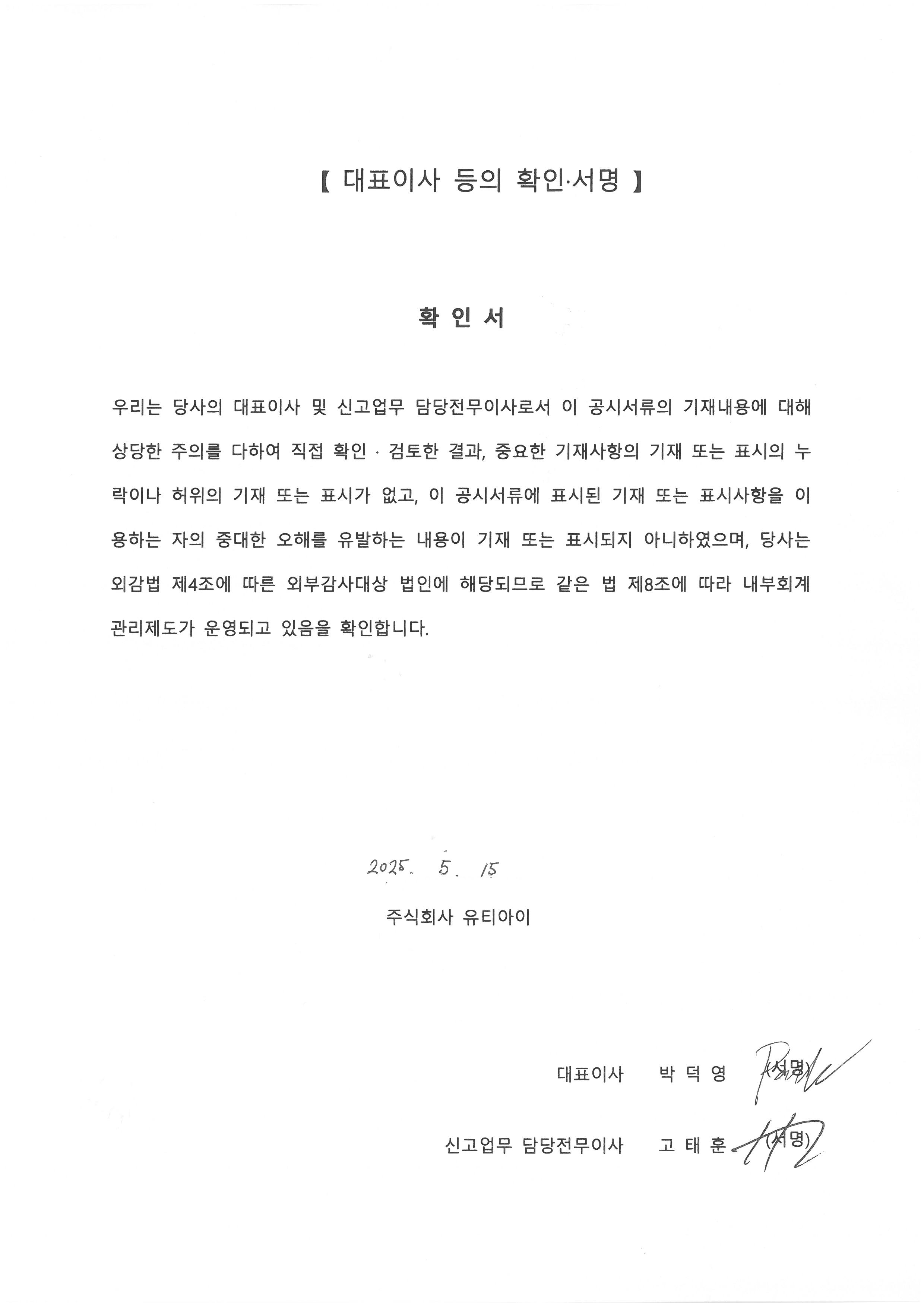

신규 폼팩터인 폴더블폰 시장은 매년 점진적으로 뚜렷하게 성장세를 기록하고 있으며, 국내를 비롯한 해외 다수의 set-maker들이 신모델을 출시하고 있고 향후에도 2007년 iPhone 출시 후 스마트폰이 경쟁해 왔던 것처럼 생태계와 공급망 활성화가 예상됩니다.

(2) 경기 변동과의 관계

스마트폰용 카메라 모듈 산업은 전방산업인 스마트폰 산업의 경기변동에 의해 직접적인 영향을 받고 있습니다. 스마트폰 산업은 중저가 및 고가제품까지 제품 특성 및 시장에 따라 다양한 제품 라인업이 출시되고 있어 일반적 경기변동에 비하여 변동폭이 비교적 큰 편입니다.

이 때문에 경기하강 국면에 타 산업 대비 이익율이 더 크게 감소하는 단점이 있으나, 반대로 경기회복시의 반등속도도 빠른 편입니다. 또한 전방산업의 특성상 계절적 요인에 의한 경기변동이 발생하며 월별 매출의 증감폭이 일정한 패턴을 보여주고 있습니다.

국내 스마트폰 시장의 경우, 1~3월은 설, 졸업, 입학 시즌, 5월은 어린이날 등에 의한 특수가 반영됩니다. 하반기에는 9, 10월의 추석, 12월의 크리스마스 및 연말 특수가 있으므로 계절적 경기변동이 나타날 수 있습니다. 해외시장의 경우 3~4월의 부활절 시즌, 9월의 입학시즌, 11월/12월의 추수감사절 및 크리스마스 시즌 등에 의한 계절성이 존재합니다. 당사의 주요제품이 속한 스마트폰용 카메라 커버글래스 시장은 휴대폰 시장의 경기변동에 2~3개월 정도 선행하여 수요의 증감을 보이고 있는데, 이는 휴대폰 제조사의 부품조달, 완성폰 제조 및 유통기간 등의 요소가 작용하기 때문입니다.

또한, 하드웨어와 소프트웨어 다방면적으로의 빠른 발전과 수요 창출로 인해 제품의 교체주기가 타 전자제품대비 짧은 편이며, 타 가전 등에 비해 구매율과 재구매율이 상대적으로 매우 높습니다.

(3) 제품의 라이프 사이클

스마트폰용 카메라 커버글래스는 스마트폰 제조사의 요구사항 및 소비자들의 다양한 니즈(Needs)를 충족시키기 위하여 여러 가지 사양의 제품이 출시되어야 하기 때문에 제품의 라이프사이클 또한 다양하게 나타날 수 있습니다. 일반적으로 스마트폰 산업의 특성상 제품의 수명주기는 보통 2~3년이 일반적이었으나, 현재는 제품성능 고급화 및 Global 시장의 경쟁심화로 3년 이상까지도 길어지는 추세입니다. 이에 새로운 디자인과 성능으로 소비자들의 구매 Needs를 충족하고자 출시되는 스마트폰 제품군도 다양화 되고 있습니다. 스마트폰의 시장판매는 상,하반기에 Line Up 편성이 되어 일정시점으로 전개 되며, 마케팅경쟁이 강화됨에 따라 고객사 생산 Life-Cycle도 1년 6개월 수준으로 단축되고 있어, 기술경쟁력 및 시장선점에 따른 경쟁력 확보가 관건으로 예상됩니다.

(4) 사업 구조

당사의 주요 생산 품목인 카메라 커버글래스, 기타목적의 커버글래스 등은 고객사의 완제품 품질에 직접적인 영향을 미치기 때문에 자체적인 품질 확보는 물론 고객사와의 장기적이고 지속적인 품질 검증이 필요한 기술집약적 산업입니다.

또한 고객사의 신제품 출시계획, 기존 모델 생산계획에 따라 당사의 개발 및 생산이 이루어져야 함에 따라 진입 장벽이 높은 특성을 가지고 있습니다.

당사가 영위하는 사업은 고객의 생산계획에 따라 출하가 진행되는 사업으로, 고객의 생산계획을 최소 3주 전에 전달받고 내부 공정 절차에 따라 생산계획을 수립해야 합니다. 또한 생산 수량 및 일정에 따라 일부 특수 공정을 외부 협력업체에 의뢰하여 생산을 진행하고 있습니다. 외부 협력업체의 경우 고객 및 당사의 품질관리 기준을 그대로 적용하여 관리하고 있으며, 당사 생산제품이 고객에게 전달되기 전에 내부 품질관리 기준에 따라 검사 및 관리하고 있으며, 문제점 발생 시 개선하여 재생산 후 출하함으로써 고객의 엄격한 품질기준을 만족시키고 있습니다.

또한, 당사는 고객의 출하계획을 고려하여 자체 생산 및 협력업체 생산계획을 수립함으로써 재고에 대한 부담을 줄여 나가고 있습니다. 고객과 함께 개발단계에서부터 참여하여 완료까지 모든 단계에 대한 이해와 각 단계별 요구조건을 충족시킬 수 있는 능력이 요구되며, 고객이 미처 확인하지 못한 기술적, 생산적, 비용적 문제까지 고려하여, 보다 우수한 제품을 개발하고, 최종 단계에서의 철저한 품질 확인까지 全 공정을 운용하기 위한 우수한 인력자원이 필수적인 상황입니다. 당사는 성장에 따라 고급 기술 인력의 추가 확보에도 온 힘을 다하고 있습니다. 이를 위해 우수한 인재에 대해 주식매수선택권 부여 및 복리후생 제도를 계속 확대해 나가고 있으며, 기존 인력에 대해여 산학연 합동 협업과 외부 전문교육을 통해 우수 인력을 양성하고 있습니다.

다. 시장 현황

(1) 시장의 특성

카메라 커버글래스 시장은 2000년대 초 카메라 모듈이 휴대폰에 장착되기 시작한 이후 비약적인 성장세를 구가해 왔습니다. 휴대폰 시장은 전 세계 휴대폰 보급률이 높아지며 소폭의 성장세가 이어지고 있으나, 인도를 비롯한 신흥 아시아 시장이 열리고, 카메라 화소 업그레이드와 함께 멀티카메라의 부상으로 카메라 커버글래스 시장은 성장여력이 여전히 존재하고 있으며, 매년 성장을 거듭하고 있습니다.

(2) 시장의 규모 및 전망

(가) 스마트폰 시장의 규모 및 전망

당사의 주력제품인 카메라 커버글래스가 사용되는 스마트폰의 시장 성장률은 급속한 성장곡선에서 안정화되는 시점으로 점차 변화되고 있습니다.

당사의 최대 고객인 삼성전자는 2013년 최대 30% 시장 점유율을 나타났으나 2016년까지 21% 점유율로 하락세를 보였었습니다. 삼성전자와 애플 양사는 프리미엄 시장을 주도하고 있으나, 최근 스마트폰 성능의 상향 평준화로 중저가 단말 수요도 늘어나고 있는 것이 현실입니다. 이에 따라 중국 Huawei, Xiaomi, OPPO, Vivo등 후발업체들과 인도 등 신흥시장이 빠르게 성장하면서 중저가 스마트폰을 찾는 이용자들이 크게 늘고 있습니다.

향후 프리미엄 폰 시장은 AI기술 확대적용 및 프로세서의 고급화, 두께가 얇은 슬림폰 출시 및 멀티 폴더블 & 롤러블폰, 그리고 애플의 폴더블폰 출시, XR/AR 시장 확대등으로 제품군 다각화 및 시장 확대될 것으로 예상됩니다.

|

|

카메라적용기술 시장확대 전망 |

|

|

카메라적용기술 시장확대 전망-2 |

(나) 응용시장의 부상

스마트폰의 멀티카메라 및 3D Sensing 적용율은 향후 지속적으로 확대될 것으로 예상됩니다. 그 이유는 현재 소비자는 고품질의 사진을 추구하며 3D Sensing은 안면인식 등 생체인식 뿐만 아니라 다가오는 미래의 증강현실(AR) 컨텐츠 확대를 목표로 하기 때문입니다. 또한, 멀티카메라를 통한 고품질의 사진을 통해 소비자는 성능 상향을 체감할 수 잇고 광각, 망원 등을 경험할 수 있습니다. Camera Lens용 Cover Glass 시장은 전자업계 시장에서 Mobile / Tablet 제품군뿐만 아니라 노트북, 증강현실 기기(AR,XR), 의료 기기등에 Camera 적용범위가 넓어질 것으로 예상됩니다.

관련하여 3D Sensing의 트랜드에 맞춰 강화유리를 응용한 IR Filter등에 적용된는 센서 Glass를 개발완료 하였으며, 고객들에게 적극적인 프로모션을 진행 중입니다.

기존 스마트폰 하드웨어의 새로운 폼팩터로써 폴더블 스마트폰을 뽑을 수 있습니다. 글로벌 스마트폰 제조업체들은 새로운 스마트폰 수요의 반등을 이끌어내기 위해 하드웨어에 걸맞는 소프트웨어 및 컨텐츠 개발에 집중하고 있으며 CES, MWC 등을 통해 선보이고 있습니다. 당사는 이와 같은 트랜드에 맞추어 시장에서 초기 적용 검토되었던 소재인 CPI(Colorless Polyimide)에 대두되고 있는 여러 가지 문제점들을 개선한 다양한 구조의 Foldable Glass를 개발하였습니다.

(다) 대체시장의 현황

휴대폰용 Camera가 점차 고화소화로 발전을 거듭하고 있으며, 이와 함께 카메라 윈도우 커버 글래스의 투과율, 지문방지 기능, 강도 등이 중요한 요인으로 부각되고 있으나 현재까지 Glass를 대체할 소재나 기술은 존재하고 있지 않으므로 대체 시장은 존재하지 않는 것으로 판단하고 있습니다.

Foldable 관련하여 공정취급성과 양산성이 뛰어난 CPI가 1차적으로 채택되었으나, 소비자들은 플라스틱 소재보다 기존에 익숙하고 고급화에 따른 니즈에 맞춰 다양한 강점을 보유하고 있는 GLASS소재 제품에 대해 많은 관심과 요청이 증가할 것으로 보입니다.

라. 경쟁 현황

(1) 경쟁 상황

카메라 커버글래스는 휴대폰의 카메라 렌즈 전면에 부착돼 카메라 렌즈를 보호하는 부품으로 카메라 기능이 있는 모든 휴대폰에 반드시 필요한 부품입니다. 2000년 세계 최초로 휴대폰에 카메라 기능을 장착한 삼성전자의 카메라 화소 수는 30MP이었으며, 그 후 110M, 130M, 500M, 700M를 거쳐 2011년 갤럭시 S2에 800MP의 후면 카메라가 장착되면서 본격적인 메인 카메라 시장이 형성되었습니다.

당시 카메라 커버글래스는 대체재로 주로 투명 PC, PMMA제품등을 사용해 왔는데, 이는 글래스에 비해 빛 투과율은 떨어지지만 생산이 쉽고, 가격 경쟁력이 뛰어났기 때문입니다. 카메라 커버글래스 협력업체 또한 기존 레이저 가공업체나, Press 타발업체 등에서 쉽게 제작하여 납품할 수 있었던 소물 기구부품류에 포함되어 있었습니다.

2013년 갤럭시 S4에 1300만 화소 후면 카메라가 장착되면서 빛 투과율, 굴절률 등에서 뛰어난 글래스의 필요성이 대두되면서, 본격적인 강화 글래스를 활용한 카메라 커버 글래스 산업이 형성되었습니다. 휴대폰 카메라 커버 글래스 산업은 초기에 비교적 대규모의 설비투자가 필요하기 때문에 많은 자금이 요구되며, 기술기반산업에 속하므로 고급기술 인력 및 원, 부자재 공급업체 확보, 적기 출시를 위한 제품 개발기간 단축, 가격 경쟁력 확보가 필요하며 이에 따른 진입 장벽이 높은 편입니다.

동사는 수년간 폴더블 커버 글래스를 개발해왔으며, 그 동안의 노하우에 힘입어 공정개발 및 다수의 특허를 출원하고 있으며 현재까지 다양한 폼팩터를 비롯하여 공정최적화와 품질개선에 심혈을 기울여왔고 국내외 고객사들과 밀접하게 개발 진행중입니다.

(2) 시장 경쟁력

(가) 가격 경쟁력

당사가 짧은 연혁에도 불구하고 시장점유율을 확대할 수 있었던 가장 큰 동력은 정밀성과 생산성에 있습니다. 당사와 국내외 경쟁사들과 가장 큰 차이점은 생산방식에 있는데, 세계 최초로 생산에 성공한 대형원장 생산방식은 타 경쟁사들의 Cell 생산 방식에 비해 10배 이상 뛰어난 생산성과 정밀성을 유지할 수 있으며, 全공정 내재화로 불필요한 동선이동 없이 원스톱 공정을 바탕으로 최상의 품질과 가격 경쟁력까지 확보할 수 있었습니다.

이러한 대형원장 생산방식은 노하우가 집약된 Laser Cutting 기술이 동반되어야 가능한 생산 방식으로 기존의 경쟁사들 및 미래의 경쟁사들도 쉽게 따라 할 수 없는 당사만의 독보적인 기술입니다. 이러한 당사의 중, 소형Glass 제품에 최적화된 생산방식이 시장 점유율을 점차 확대해 나갈 수 있는 요인으로 작용하고 있습니다.

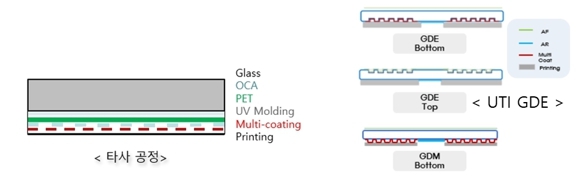

(나) 기술개발 능력

당사가 개발한 GDE (Glass Direct Etching)방식은 다양한 형태의 Spin Pattern을 Glass에 직접 구현함으로써 경쟁사들의PET Film을 이용한 방식과 비교하여 상대적으로 높은 수율과 가격 경쟁력 및 높은 정밀도 품질의 패턴 시인성 디자인을 확보하고 있습니다.

|

|

타사대비 type비교 |

이러한 GDE TYPE은 다양한 인쇄 적용이 가능하여 삼성전자의 노트5를 시작으로, 갤럭시 S7, 갤럭시S8등 주요 Flagship Model에 적용되어 왔습니다. 현재는 Multi Camera의 적용 및 Camera 성능 및 디자인 강화로 사용자 스크래치 및 반사 및 투과율을 개선 적용하여 카메라 화상 정밀도 및 해상도 개선을 위한 증착 코팅기술의 모델적용 확대가 이뤄지고 있습니다. 당사에서는 카메라 커버글래스에 적용되는 인쇄/증착/식각 기술을 통해 고객의 니즈에 맞춰 지속적으로 시장 점유율 확대 및 생산성 및 기술 확대에 최선을 다하고 있습니다.

당사의 또 다른 핵심 기술은 Laser Cutting입니다. 강화된 Glass를 정밀 절단하는 기술로 경쟁사들이 주로 사용 중인 CNC 기술에 비해 보다 정밀하고, 생산성 높은 기술입니다. 카메라 커버글래스, IR Filter 등 중, 소형 박막 Glass에 최적화된 Laser Cutting 기술과 치수 정밀도 및 강화기술을 확보하는 등 해당분야에서 풍부한 경험을 지닌 전문 인력들의 독자적인 기술개발로 성장해 왔으며, 이는 휴대폰 부품을 기반으로 하여 여러 분야로 사업영역을 확장하는데 원동력이 되고 있습니다.

Flexible Glass의 경우 원천기술부터 대량생산까지 많은 특허를 출원함으로써 기술 완성도 뿐만 아니라 양산 경쟁력을 전략적으로 높여가고 있습니다.

Flexible Glass 가공기술을 바탕으로 상표등록제품인 UFG(UTI Flexible Glass_폴딩영역만 얇은 제품), UTI Cobra Glass(Glass Surface texturing를 통해 강도향상)의 기술개발을 완료 하였습니다.

아울러 자체 개발 Coating Solution 및 다층 구조체 적용을 통해 강도가 확보된 제품으로 완성도를 높였습니다.

(다) 품질대응 능력

당사의 주력 상품인 카메라 커버글래스 등 IT 제품에 적용되는 GLASS 부품은 다양한 환경 및 사용자들로 인해 높은 신뢰성 및 안정성을 가져야 하는 부품으로 까다로운 기술력 평가와 장기간의 신뢰성 평가를 통해서 검증이 되어야 비로소 부품의 대량공급이 가능 합니다. 2018년 이후 연간 생산하여 RMA(제품 반송 요청)된 수량은 1PPM 이하로 당사의 높은 품질관리 시스템을 증명하고 있습니다.

기존 BIZ의 노하우와 대응력을 바탕으로 다양한 신규 제품의 고품질의 제품 공급을 하고자 시설 및 자원의 투자를 통해 인프라를 구축하여 고객사의 NEEDS에 부합할 수 있는 SYSTEM을 구축하였습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위: 원) | |||

|---|---|---|---|

| 구분 | 제16기 | 제15기 | 제14기 |

| 2025년 3월말 | 2024년 12월말 | 2023년 12월말 | |

| [유동자산] | 70,486,942,440 | 94,713,635,682 | 45,498,545,859 |

| - 당좌자산 | 56,809,181,131 | 81,471,029,368 | 35,322,630,839 |

| - 재고자산 | 13,034,401,933 | 12,599,302,664 | 10,172,918,777 |

| - 기타유동자산 | 643,359,376 | 643,303,650 | 2,996,243 |

| [비유동자산] | 87,968,773,062 | 65,926,121,789 | 55,328,043,409 |

| - 유형자산 | 68,193,647,572 | 51,856,776,993 | 40,198,143,279 |

| - 무형자산 | 3,293,365,292 | 1,873,694,354 | 1,152,703,263 |

| - 이연법인세자산 | 5,751,046,365 | 5,751,046,365 | 9,355,181,014 |

| - 장기투자자산 | 2,160,737,966 | 2,145,893,947 | 2,271,453,226 |

| - 기타비유동자산 | 7,076,031,667 | 2,804,765,930 | 2,350,562,627 |

| - 파생상품자산 | 1,493,944,200 | 1,493,944,200 | - |

| 자산총계 | 158,455,715,502 | 160,639,757,471 | 100,826,589,268 |

| [유동부채] | 66,665,930,843 | 61,227,792,542 | 83,275,292,291 |

| [비유동부채] | 28,353,667,960 | 24,859,757,949 | 336,075,470 |

| 부채총계 | 95,019,598,803 | 86,087,550,491 | 83,611,367,761 |

| [자본금] | 9,329,840,500 | 9,329,840,500 | 8,143,447,500 |

| [자본잉여금] | 102,321,853,184 | 102,321,853,184 | 28,284,071,309 |

| [기타자본항목] | (4,292,115,441) | (4,512,194,829) | (4,764,196,815) |

| [기타포괄손익누계액] | 3,392,609,883 | 3,721,546,878 | (878,264,932) |

| [이익잉여금] | (47,341,587,233) | (36,335,349,198) | (13,599,411,348) |

| [비지배지분] | 25,515,806 | 26,510,445 | 29,575,793 |

| 자본총계 | 63,436,116,699 | 74,552,206,980 | 17,215,221,507 |

| 종속·관계·공동기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31. |

2023.01.01.~ 2023.12.31. |

|

| 매출액 | 4,706,087,991 | 18,560,210,791 | 19,361,163,288 |

| 영업이익 | (9,674,493,225) | (32,244,174,319) | (19,731,810,602) |

| 연결당기순이익 | (11,007,232,674) | (22,739,003,198) | (29,567,648,376) |

| 기타포괄손익 | (328,936,995) | 4,599,811,810 | (522,867,259) |

| 당기총포괄손익 | (11,336,169,669) | (18,139,191,388) | (30,090,515,635) |

| 지배기업의 소유주지분 | (11,006,238,035) | (22,735,937,850) | (29,549,709,574) |

| 비지배지분 | (994,639) | (3,065,348) | (17,938,802) |

| 기본주당손익 | (1,300) | (1,435) | (1,868) |

| 희석주당손익 | (1,300) | (1,435) | (1,868) |

| 연결에 포함된 회사 수 | 4 | 4 | 3 |

나. 요약별도재무정보

| (단위: 원) | |||

|---|---|---|---|

| 구분 | 제16기 | 제15기 | 제14기 |

| 2025년 3월말 | 2024년 12월말 | 2023년 12월말 | |

| [유동자산] | 97,575,675,646 | 101,353,158,491 | 41,087,163,937 |

| - 당좌자산 | 94,702,964,868 | 98,742,174,618 | 38,557,040,365 |

| - 재고자산 | 2,229,351,402 | 1,967,680,223 | 2,527,127,329 |

| - 기타유동자산 | 643,359,376 | 643,303,650 | 2,996,243 |

| [비유동자산] | 49,331,992,648 | 48,961,804,067 | 35,291,841,915 |

| - 유형자산 | 17,877,160,400 | 17,588,563,625 | 19,787,955,267 |

| - 무형자산 | 940,141,791 | 953,537,487 | 1,150,816,791 |

| - 이연법인세자산 | 5,751,046,365 | 5,751,046,365 | 9,591,511,751 |

| - 장기투자자산 | 22,198,761,855 | 22,097,053,375 | 3,521,305,121 |

| - 기타비유동자산 | 1,070,938,037 | 1,077,659,015 | 1,240,252,985 |

| - 파생상품자산 | 1,493,944,200 | 1,493,944,200 | - |

| 자산총계 | 146,907,668,294 | 150,314,962,558 | 76,379,005,852 |

| [유동부채] | 57,408,064,644 | 55,394,535,021 | 75,976,662,984 |

| [비유동부채] | 24,575,248,337 | 24,581,990,149 | 336,075,470 |

| 부채총계 | 81,983,312,981 | 79,976,525,170 | 76,312,738,454 |

| [자본금] | 9,329,840,500 | 9,329,840,500 | 8,143,447,500 |

| [자본잉여금] | 102,321,853,184 | 102,321,853,184 | 28,284,071,309 |

| [자본조정] | (4,292,115,441) | (4,512,194,829) | (4,764,196,815) |

| [기타포괄손익누계액] | 174,617,118 | 174,617,118 | 305,615,636 |

| [이익잉여금] | (42,609,840,048) | (36,975,678,585) | (31,902,670,232) |

| 자본총계 | 64,924,355,313 | 70,338,437,388 | 66,267,398 |

| 종속·관계·공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31 |

2023.01.01~ 2023.12.31 |

|

| 매출액 | 962,238,659 | 3,565,692,257 | 4,061,450,416 |

| 영업이익 | (4,916,607,730) | (19,997,741,852) | (20,679,055,003) |

| 당기순이익 | (5,634,161,463) | (5,073,008,353) | (29,042,748,762) |

| 총포괄손익 | (5,634,161,463) | (5,204,006,871) | (29,016,235,324) |

| 기본주당손익 | (322) | (320) | (1,836) |

| 희석주당손익 | (322) | (320) | (1,836) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 16 기 1분기말 2025.03.31 현재 |

|

제 15 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 16 기 1분기말 |

제 15 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

70,486,942,440 |

94,713,635,682 |

|

현금및현금성자산 |

28,779,875,663 |

54,062,585,516 |

|

매출채권 및 기타유동채권 |

8,642,655,272 |

7,560,965,547 |

|

당기손익-공정가치측정금융자산 |

5,008,281,780 |

6,015,816,986 |

|

단기금융상품 |

3,147,325,000 |

3,154,425,000 |

|

유동재고자산 |

13,034,401,933 |

12,599,302,664 |

|

당기법인세자산 |

222,973,160 |

169,338,160 |

|

유동파생상품자산 |

636,567,500 |

636,567,500 |

|

기타유동자산 |

11,014,862,132 |

10,514,634,309 |

|

비유동자산 |

87,968,773,062 |

65,926,121,789 |

|

장기매출채권 및 기타비유동채권 |

1,256,552,790 |

1,382,635,353 |

|

유형자산 |

68,193,647,572 |

51,856,776,993 |

|

무형자산 |

3,293,365,292 |

1,873,694,354 |

|

사용권자산 |

4,762,001,782 |

354,449,488 |

|

기타포괄손익-공정가치측정금융자산 |

1,435,560,399 |

1,435,560,399 |

|

당기손익-공정가치측정지정금융자산 |

418,608,445 |

403,764,426 |

|

관계기업에 대한 투자자산 |

306,569,122 |

306,569,122 |

|

비유동파생상품자산 |

1,493,944,200 |

1,493,944,200 |

|

이연법인세자산 |

5,751,046,365 |

5,751,046,365 |

|

기타비유동자산 |

1,057,477,095 |

1,067,681,089 |

|

자산총계 |

158,455,715,502 |

160,639,757,471 |

|

부채 |

||

|

유동부채 |

66,665,930,843 |

61,227,792,542 |

|

매입채무 및 기타유동채무 |

11,793,980,853 |

8,579,617,373 |

|

단기차입부채 |

10,902,956,000 |

10,905,092,700 |

|

당기법인세부채 |

2,466,653 |

1,212,750 |

|

유동 리스부채 |

899,898,970 |

146,540,317 |

|

전환우선주부채 |

2,552,631,128 |

2,552,631,128 |

|

전환사채 |

21,220,890,117 |

19,799,036,835 |

|

유동파생상품부채 |

18,683,248,350 |

18,683,248,350 |

|

기타 유동부채 |

609,858,772 |

560,413,089 |

|

비유동부채 |

28,353,667,960 |

24,859,757,949 |

|

장기차입부채 |

218,542,200 |

277,767,800 |

|

비유동 리스부채 |

3,778,944,160 |

225,808,549 |

|

비유동파생상품부채 |

24,356,181,600 |

24,356,181,600 |

|

부채총계 |

95,019,598,803 |

86,087,550,491 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

63,410,600,893 |

74,525,696,535 |

|

자본금 |

9,329,840,500 |

9,329,840,500 |

|

자본잉여금 |

102,321,853,184 |

102,321,853,184 |

|

기타자본구성요소 |

(4,292,115,441) |

(4,512,194,829) |

|

기타포괄손익누계액 |

3,392,609,883 |

3,721,546,878 |

|

이익잉여금(결손금) |

(47,341,587,233) |

(36,335,349,198) |

|

비지배지분 |

25,515,806 |

26,510,445 |

|

자본총계 |

63,436,116,699 |

74,552,206,980 |

|

자본과부채총계 |

158,455,715,502 |

160,639,757,471 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 16 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 15 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 16 기 1분기 |

제 15 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

4,706,087,991 |

4,706,087,991 |

5,561,698,365 |

5,561,698,365 |

|

매출원가 |

5,711,528,567 |

5,711,528,567 |

6,727,849,710 |

6,727,849,710 |

|

매출총이익 |

(1,005,440,576) |

(1,005,440,576) |

(1,166,151,345) |

(1,166,151,345) |

|

판매비와관리비 |

8,669,052,649 |

8,669,052,649 |

5,236,223,921 |

5,236,223,921 |

|

영업이익(손실) |

(9,674,493,225) |

(9,674,493,225) |

(6,402,375,266) |

(6,402,375,266) |

|

금융수익 |

370,261,821 |

370,261,821 |

407,899,601 |

407,899,601 |

|

유효이자율적용이자수익 |

304,362,907 |

304,362,907 |

120,192,871 |

120,192,871 |

|

기타금융수익 |

65,898,914 |

65,898,914 |

287,706,730 |

287,706,730 |

|

금융원가 |

1,812,735,638 |

1,812,735,638 |

499,144,750 |

499,144,750 |

|

기타이익 |

217,149,572 |

217,149,572 |

172,074,775 |

172,074,775 |

|

기타손실 |

106,064,230 |

106,064,230 |

129,324,293 |

129,324,293 |

|

법인세비용차감전순이익(손실) |

(11,005,881,700) |

(11,005,881,700) |

(6,450,869,933) |

(6,450,869,933) |

|

법인세비용(수익) |

(1,350,974) |

(1,350,974) |

798,977,324 |

798,977,324 |

|

당기순이익(손실) |

(11,007,232,674) |

(11,007,232,674) |

(5,651,892,609) |

(5,651,892,609) |

|

기타포괄손익 |

(328,936,995) |

(328,936,995) |

720,862,001 |

720,862,001 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

||||

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(328,936,995) |

(328,936,995) |

720,862,001 |

720,862,001 |

|

총포괄손익 |

(11,336,169,669) |

(11,336,169,669) |

(4,931,030,608) |

(4,931,030,608) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(11,006,238,035) |

(11,006,238,035) |

(5,633,953,807) |

(5,633,953,807) |

|

비지배지분에 귀속되는 당기순이익(손실) |

(994,639) |

(994,639) |

(17,938,802) |

(17,938,802) |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(11,335,175,030) |

(11,335,175,030) |

(4,913,091,806) |

(4,913,091,806) |

|

포괄손익, 비지배지분 |

(994,639) |

(994,639) |

(17,938,802) |

(17,938,802) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(1,300) |

(1,300) |

(1,845) |

(1,845) |

|

희석주당이익(손실) (단위 : 원) |

(1,300) |

(1,300) |

(1,845) |

(1,845) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 16 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 15 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

8,143,447,500 |

28,284,071,309 |

(4,764,196,815) |

(878,264,932) |

(13,599,411,348) |

17,185,645,714 |

29,575,793 |

17,215,221,507 |

|

당기순이익(손실) |

(5,650,947,413) |

(5,650,947,413) |

(945,196) |

(5,651,892,609) |

||||

|

해외사업환산손익 |

720,862,002 |

720,862,002 |

720,862,002 |

|||||

|

주식보상비용 |

||||||||

|

2024.03.31 (기말자본) |

8,143,447,500 |

28,284,071,309 |

(4,764,196,815) |

(157,402,930) |

(19,250,358,761) |

12,255,560,303 |

28,630,597 |

12,284,190,900 |

|

2025.01.01 (기초자본) |

9,329,840,500 |

102,321,853,184 |

(4,512,194,829) |

3,721,546,878 |

(36,335,349,198) |

74,525,696,535 |

26,510,445 |

74,552,206,980 |

|

당기순이익(손실) |

(11,006,238,035) |

(11,006,238,035) |

(994,639) |

(11,007,232,674) |

||||

|

해외사업환산손익 |

(328,936,995) |

(328,936,995) |

(328,936,995) |

|||||

|

주식보상비용 |

220,079,388 |

220,079,388 |

220,079,388 |

|||||

|

2025.03.31 (기말자본) |

9,329,840,500 |

102,321,853,184 |

(4,292,115,441) |

3,392,609,883 |

(47,341,587,233) |

63,410,600,893 |

25,515,806 |

63,436,116,699 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 16 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 15 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 16 기 1분기 |

제 15 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(7,890,840,540) |

(5,904,746,964) |

|

영업에서 창출된 현금흐름 |

(7,861,550,684) |

(5,929,762,425) |

|

당기순이익(손실) |

(11,007,232,674) |

(5,651,892,609) |

|

당기순이익조정을 위한 가감 |

4,250,792,135 |

1,288,673,116 |

|

감가상각비에 대한 조정 |

2,433,277,863 |

1,809,344,760 |

|

무형자산상각비에 대한 조정 |

43,810,335 |

46,881,787 |

|

대손상각비 조정 |

72,717,466 |

7,787,899 |

|

당기손익인식금융자산평가손실 조정 |

3,788,981 |

2,955,813 |

|

외화환산손실 조정 |

46,645,044 |

39,383,532 |

|

유형자산처분손실 조정 |

84,722,868 |

|

|

주식보상비용(환입) 조정 |

220,079,388 |

|

|

리스자산해지손실 조정 |

12,564,888 |

6,384,228 |

|

외화환산이익 조정 |

(22,299,782) |

(232,905,264) |

|

재고자산평가손실환입 조정 |

(6,543,435) |

|

|

유형자산처분이익 조정 |

(29,928,000) |

(4,122,135) |

|

리스자산해지이익 조정 |

699,900 |

|

|

당기손익인식금융자산평가이익 조정 |

(8,281,780) |

|

|

이자수익에 대한 조정 |

(304,362,907) |

(120,192,871) |

|

이자비용 조정 |

1,782,129,565 |

453,953,258 |

|

법인세비용 조정 |

1,350,974 |

(798,977,324) |

|

영업활동으로 인한 자산 부채의 변동 |

(1,105,110,145) |

(1,566,542,932) |

|

매출채권의 감소(증가) |

(597,426,504) |

(1,158,519,531) |

|

미수금의 감소(증가) |

30,046,235 |

32,092,930 |

|

선급금의 감소(증가) |

56,864,052 |

(372,003,984) |

|

선급비용의 감소 (증가) |

150,249,931 |

31,073,424 |

|

부가가치세 선급금의 감소(증가) |

(772,204,327) |

(312,891,695) |

|

재고자산의 감소(증가) |

(507,644,740) |

1,792,005,265 |

|

장기선급금의 감소(증가) |

2,812,749 |

5,842,800 |

|

매입채무의 증가(감소) |

882,991,677 |

(1,530,477,648) |

|

미지급금의 증가(감소) |

(452,887,456) |

(28,155,221) |

|

선수금의 증가(감소) |

159,485,637 |

|

|

미지급비용의 증가(감소) |

45,967,623 |

(185,728,386) |

|

예수금의 증가(감소) |

56,120,615 |

733,477 |

|

이자수취 |

692,911,162 |

63,889,161 |

|

이자지급(영업) |

(668,566,018) |

(124,026,640) |

|

법인세환급(납부) |

(53,635,000) |

85,152,940 |

|

투자활동현금흐름 |

(16,951,844,838) |

9,203,771,497 |

|

투자활동으로부터의 현금유입 |

39,976,792,291 |

12,293,754,883 |

|

단기금융상품의 처분 |

2,933,000,000 |

4,836,680,000 |

|

단기대여금의 감소 |

317,500,000 |

|

|

당기손익인식지정금융자산의 감소(증가) |

37,011,558,007 |

7,093,281,761 |

|

유동성장기대여금의 감소 |

1,663,284 |

739,829 |

|

유형자산의 처분 |

30,000,000 |

45,553,293 |

|

보증금의 감소 |

571,000 |

|

|

투자활동으로부터의 현금유출 |

56,928,637,129 |

3,089,983,386 |

|

단기금융상품의 취득 |

(2,933,000,000) |

(2,000,000,000) |

|

당기손익-공정가치측정금융자산의 취득 |

(36,014,374,021) |

(18,633,000) |

|

단기대여금의 증가 |

80,000,000 |

|

|

유형자산의 취득 |

(16,492,098,004) |

(905,468,725) |

|

무형자산의 취득 |

(1,456,292,604) |

(65,729,861) |

|

보증금의 증가 |

(32,872,500) |

(14,660,000) |

|

리스계약의 해지 |

5,491,800 |

|

|

재무활동현금흐름 |

(305,516,141) |

(1,491,799,923) |

|

단기차입금의 증가 |

70,503,544 |

1,077,256,841 |

|

장기차입금의 증가 |

639,137,400 |

|

|

단기차입금의 감소 |

(2,936,834,000) |

|

|

유동성장기차입금의 상환 |

57,100,000 |

225,000,000 |

|

리스부채의 지급 |

(318,919,685) |

(46,360,164) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(25,148,201,519) |

1,807,224,610 |

|

기초현금및현금성자산 |

54,062,585,516 |

10,634,760,318 |

|

현금및현금성자산에 대한 환율변동효과 |

14,292,304 |

122,187,786 |

|

환율변동차이 |

(148,800,638) |

57,871,974 |

|

기말현금및현금성자산 |

28,779,875,663 |

12,622,044,688 |

3. 연결재무제표 주석

| 제 16(분) 기말 2025년 03월 31일 현재 |

| 제 15(분) 기말 2024년 03월 31일 현재 |

| 주식회사 유티아이와 그 종속기업 |

1. 회사의 개요

(1) 지배기업의 개요

주식회사 유티아이(이하 "지배기업"이라 함)는 2010년 4월 16일에 설립되어, 스마트폰 카메라 윈도우, 센서 글라스의 연구, 개발, 제조 및 판매업을 영위하고 있습니다. 지배기업은 설립 후 수차례의 유, 무상증자 등을 거쳐 보고기간 종료일 현재 보통주 자본금 및우선주 자본금은 각각 8,976백만원 및 354백만원입니다. 또한, 당분기말 현재 지배기업이 발행한 주식의 총수는 보통주 17,952,629주, 우선주 795,130주(1주당금액:500원, 발행할 주식의 총수(우선주 포함): 100,000,000주)입니다. 지배기업은 충남 예산군 응봉면 응봉로 50-16에 본사와 주요 생산설비를 두고 있으며, 2017년 9월 27일자로 한국거래소 코스닥(KOSDAQ)시장에 주식을 상장하였습니다.

당분기말 현재 지배기업의 주요 주주 현황은 다음과 같습니다.

| 주 주 명 | 보통주 | 우선주(*) | ||

|---|---|---|---|---|

| 소유주식수(주) | 지분율(%) | 소유주식수(주) | 지분율(%) | |

| 박덕영 | 3,285,780 | 18.3 | - | - |

| CORNING HUNGARY DATA SERVICES LIMITED LIABILITY COMPANY | 1,665,734 | 9.3 | ||

| 박재기 | 942,000 | 5.2 | - | - |

| SOCIETE GENERALE S.A. | 396,094 | 2.2 | - | - |

| KB증권 | 386,069 | 2.2 | - | - |

| 자기주식 | 465,302 | 2.6 | - | - |

| 기타 | 10,818,945 | 60.2 | - | - |

| KB증권 | - | - | 133,449 | 16.8 |

| 유니스토리-로프티록 신기술조합1호 | - | - | 102573 | 12.9 |

| 한국증권금융 | - | - | 92,999 | 11.7 |

| 기타 | - | - | 466,109 | 58.6 |

| 합 계 | 17,952,629 | 100.0 | 795,130 | 100 |

(*) 당분기말 현재 발행된 우선주 중 일부는 전환가액이 확정되지 않아 부채로 분류되어 당분기말 현재 발행주식수와 자본금이 일치하지 않습니다(주석 19 참조).

2025년 03월 31일로 종료하는 보고기간에 대한 연결재무제표는 지배기업과 지배기업의 종속기업(이하 '연결실체')에 대한 지분으로 구성되어 있습니다.

(2) 연결대상 종속기업 개요

1) 당분기말과 전기말 현재 종속기업의 현황은 다음과 같습니다.

| (단위 : %) | ||||||

|---|---|---|---|---|---|---|

| 종속기업명 | 소재지 | 주요 영업활동 | 설립일자 | 결산월 | 소유지분율 및 의결권비율 | |

| 당분기말 | 전기말 | |||||

| UTI VINA Co., Ltd. | 베트남 | 스마트폰 카메라 윈도우 가공 및 제조 | 2016.4.6 | 12 | 100.00 | 100.00 |

| UTI VINA VINH PUCH.,Co.Ltd | 베트남 | 폴더블커버글라스 제조 | 2024.12.9 | 12 | 100.00 | - |

| UTI Global Inc. | 미 국 | 스마트폰카메라윈도우 및 폴더블커버글라스 영업 | 2019.8.26 | 12 | 100.00 | 100.00 |

| (주)유아이디스플레이 | 한 국 | 스마트폰 부품 개발 및 제조 | 2021.9.14 | 12 | 50.50 | 50.50 |

2) 당분기말과 전기말 현재 종속기업의 요약재무정보는 다음과 같습니다.

① 당분기

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 종속기업명 | 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순손익 |

| UTI VINA Co, Ltd. | 68,501,308 | 58,380,781 | 10,120,527 | 4,566,270 | (5,020,467) |

| UTI VINA VINH PUCH.,Co.Ltd | 24,256,899 | 14,616,915 | 9,639,984 | - | (610,620) |

| UTI Global Inc. | 55,200 | 2,467 | 52,733 | - | (4,485) |

| (주)유아이디스플레이 | 52,757 | 1,210 | 51,547 | - | (2,009) |

② 전기말

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 종속기업명 | 자산총계 | 부채총계 | 자본총계 | 매출액 | 당기순손익 |

| UTI VINA Co, Ltd. | 69,986,877 | 63,621,550 | 6,365,327 | 17,698,355 | (15,063,516) |

| UTI VINA VINH PUCH.,Co.Ltd | 10,333,789 | 52,889 | 10,280,900 | - | (8,444) |

| UTI Global Inc. | 58,503 | 1,105 | 57,398 | - | (18,685) |

| (주)유아이디스플레이 | 53,886 | 330 | 53,556 | - | (6,193) |

2. 연결재무제표 작성기준

(1) 회계기준의 적용

연결실체의 분기연결재무제표는 한국채택국제회계기준에 따라 작성되는 요약중간연결재무제표입니다. 동 연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었으며, 연차연결재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 선별적 주석은 직전 연차보고기간말 후 발생한 연결실체의 재무상태와 경영성과의 변동을 이해하는 데 유의적인 거래나 사건에 대한 설명을 포함하고 있습니다.

(2) 추정과 판단

한국채택국제회계기준은 중간재무제표를 작성함에 있어서 회계정책의 적용이나, 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제결과는 다를 수 있습니다.

분기연결재무제표에서 사용된 연결실체의 회계정책 적용과 추정금액에 대한 경영진의 판단은 주석 3에서 설명하고 있는 새로운 중요한 판단과 추정의 불확실성의 주요 원천을 제외하고는 2024년 12월 31일로 종료되는 회계연도의 연차연결재무제표와 동일한 회계정책과 추정의 근거를 사용하였습니다.

(3) 공정가치

연결실체의 회계정책과 공시사항은 다수의 금융 및 비금융자산과 부채에 대해 공정가치 측정을 요구하고 있는 바, 연결실체는 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에 따라 연결실체는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 하고 있으며, 그 결과는 재무담당임원이 검토하고 있습니다 .

연결실체는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치측정에서 중개인 가격이나 평가기관과 같은 제 3자 정보를 사용하는 경우, 재무부서에서 제 3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결실체는 시장에서 관측가능한 투입변수를 최대한 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

- 수준 1 : 투입변수가 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격인 경우

- 수준 2 : 투입변수가 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측 가능한 경우

- 수준 3 : 투입변수가 자산이나 부채에 대한 관측 가능하지 않은 경우

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결실체는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있습니다. 한편, 자산이나 부채의 공정가치 서열체계의 수준이 변동하는 경우, 연결실체는 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 자세한 정보는 주석4에 포함되어 있습니다.

3. 회계정책의 변경

연결실체는 아래 사항을 제외하고는, 2024년 12월 31일로 종료하는 회계연도의 연차연결재무제표를 작성할 때에 적용한 것과 동일한 회계정책을 적용하고 있습니다. 다음에 설명하고 있는 회계정책의 변경사항은 2025년 12월 31일로 종료하는 회계연도의 연차연결재무제표에도 반영될 것입니다. 연결실체가 당기에 신규로 적용하는 개정 기업회계기준서(이하, '기준서')는 다음과 같습니다.

① 기업회계기준서 제1021호 '환율변동효과' 및 제1101호 '한국채택국제회계기준의 최초채택'(개정): 교환가능성 결여

동 개정 내용에 따르면, 다른 통화와의 교환가능성(exchangeability)을 평가할 때 1) 교환에 소요되는 기간범위, 2) 다른 통화를 획득할 능력, 3) 시장이나 교환메커니즘, 4) 다른 통화의 획득 목적, 5) 다른 통화를 단지 제한적인 금액만 획득할 수 있는 능력을 고려하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하도록 하였습니다. 교환가능성 결여로 인해 현물환율을 추정할 경우 기업의 재무성과, 재무상태 및 현금흐름에 미치는 영향(현재 및 예상정보)에 대해 재무제표이용자가 이해할 수 있도록 1)교환 가능하지 않은 상황의 성격 및 재무적 영향, 2) 사용된 현물환율, 3) 추정 프로세스, 4) 통화가 교환 가능하지 않음으로 인해 기업이 노출되는 위험에 대한 정보를 공시하도록 요구합니다. 상기 개정 내용이 연결실체의 연결재무제표에 미치는 유의적인 영향은 없습니다.

(2) 미적용 제ㆍ개정 기준서

제정ㆍ공표되었으나 2025년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 아니하여 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

① 기업회계기준서 제1109호 '금융상품' 및 제1107호 '금융상품: 공시'(개정): 금융상품 분류와 측정

특정조건을 모두 충족하는 경우 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로 간주할 수 있도록 허용하는 규정이 신설되었으며 계약상 현금흐름 특성을 평가할 때, 원리금 지급만으로 구성되어 있는 현금흐름 관련 규정이 명확화 되었습니다. 또한, 기타포괄손익-공정가치 측정 지분상품의 투자 종류별 공정가치 변동 및 실현손익 정보에 대한 공시 요구사항이 추가되었습니다. 개정사항은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정사항이 연결실체의 연결재무제표에 미치는 영향을 검토하고 있습니다.

② 한국채택국제회계기준 연차개선

한국채택국제회계기준 연차개선은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결실체는 동 개정사항이 연결실체의 연결재무제표에 미치는 영향을 검토하고 있습니다.

- 제1101호 '한국채택국제회계기준의 최초 채택': 불명확한 표현 및 기준서간 상이한 용어 개정

- 제1107호 '금융상품 공시': 용어 및 내용이 기준서간 일관되도록 개정

- 제1109호 '금융상품': 리스부채 제거 시 기업회계기준서 제1109호에 따라 당기손익으로 인식

- 제1110호 '연결재무제표': 사실상 대리인 여부는 판단의 대상임을 명확히 함

- 제1007호 '현금흐름표': '원가법'을 삭제하고 '원가'로 대체하여 기준서간 용어일치

4. 위험관리

금융상품과 관련하여 연결실체는 신용위험, 유동성위험 및 시장위험에 노출되어 있습니다. 본 주석은 연결실체가 노출되어 있는 위의 위험에 대한 정보와 연결실체의 위험관리 목표,정책, 위험 평가 및 관리 절차, 그리고 자본관리에 대해 공시하고 있습니다. 추가적인 계량적 정보는 본 연결재무제표 전반에 걸쳐서 공시되어 있습니다.

(1) 위험관리 체계

연결실체의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다.

연결실체의 위험관리 정책은 연결실체가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 연결실체의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결실체는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

위험관리는 이사회에서 승인된 정책에 따라 지배기업의 재무팀에 의해 이루어지고 있습니다.

(2) 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

① 위험관리

신용위험을 관리하기 위하여 연결실체는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

신용위험은 현금및현금성자산, 각종 예금 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해, 연결실체는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결실체는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

| - 재화 및 용역의 제공에 따른 매출채권 |

| - 상각후원가로 측정하는 기타 금융자산 |

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

당분기말과 전기말 현재 신용위험에 노출된 회사의 금융자산은 다음과 같으며, 손상되지 않은 금융자산의 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산(*) | 28,719,655 | 54,055,249 |

| 단기금융상품 | 3,147,325 | 3,154,425 |

| 당기손익-공정가치측정금융자산 | 5,426,890 | 6,419,581 |

| 기타포괄손익-공정가치측정금융자산 | 1,435,560 | 1,435,560 |

| 매출채권및기타채권 | 9,899,208 | 8,943,601 |

| 합 계 | 48,628,638 | 74,008,416 |

(*) 보유현금은 신용위험에 노출되어 있지 않으므로 상기 표에서 제외되었습니다.

(가) 매출채권

연결실체는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다.

당분기말과 전기말 현재 매출채권에 대한 손실충당금은 다음과 같습니다.

① 당분기말

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 정상 | 연체 | 계 | |||

| 3개월 초과 | 6개월 초과 | 9개월 초과 | 12개월 초과 | |||

| 기대 손실률 | 0.17% | 6.87% | 12.13% | 30.67% | 68.84% | 2.78% |

| 총 장부금액 - 매출채권 | 4,851,352 | 100,038 | 15,903 | 19,283 | 174,521 | 5,161,096 |

| 손실충당금 | (8,390) | (6,873) | (1,929) | (5,915) | (120,146) | (143,252) |

② 전기말

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 정상 | 연체 | 계 | |||

| 3개월 초과 | 6개월 초과 | 9개월 초과 | 12개월 초과 | |||

| 기대 손실률 | 0.23% | 10.68% | 15.58% | 30.67% | 100.00% | 1.71% |

| 총 장부금액 - 매출채권 | 3,685,488 | 350,723 | 59,214 | 27,597 | 6,776 | 4,129,798 |

| 손실충당금 | (8,606) | (37,463) | (9,225) | (8,465) | (6,776) | (70,535) |

(나) 상각후원가로 측정하는 기타금융자산

상각후원가로 측정하는 기타금융자산에는 보증금, 미수금 및 대여금 등이 포함됩니다. 상각후원가로 측정하는 기타금융자산은 모두 신용위험이 낮은 것으로 판단되며, 보고기간말 현재 기타금융자산과 관련하여 인식된 손실충당금은 없습니다.

(다) 당분기와 전기 중 매출채권및기타채권에 대한 대손충당금의 변동내역은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기 | 전기 | ||

| 매출채권 | 기타채권 | 매출채권 | 기타채권 | |

| 기초 | 70,535 | - | 12,836 | - |

| 대손상각비 | 72,717 | - | 57,699 | - |

| 제각 | - | - | - | - |

| 기말 | 143,252 | - | 70,535 | - |

매출채권및기타채권의 대손충당금은 당사가 자산금액을 회수할 수 없다는 것을 확신하기 전까지 손상차손을 기록하기 위하여 사용됩니다. 당사가 자산을 회수할 수 없다고 결정하면, 대손충당금은 매출채권및기타채권과 상계제거됩니다.

(3) 유동성위험

유동성위험이란 당사가 금융부채에 관련된 의무를 충족하는데 어려움을 겪게 될 위험을 의미합니다. 연결실체의 유동성 관리방법은 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다.

연결실체는 중장기 경영계획 및 단기 경영전략을 통해 현금흐름을 모니터링하고 있으며, 일반적인 예상 운영비용을 충당할 수 있는 현금을 확보하기 위한 전략을 세워 실행하고 있습니다. 이러한 전략에는 기존 차입금 만기 연장을 통한 유동성의 유지, 우선주 발행 등을 통한 추가자금의 확보, 신규 거래처와의 거래를 통한 영업활동 현금흐름의 증대 등이 포함됩니다.

당분기말과 전기말 현재 금융부채의 잔존 계약만기에 따른 장부금액은 다음과 같습니다. 금액은 이자지급액을 포함하고, 상계약정의 효과는 포함하지 않았습니다.

① 당분기말

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 미만 | 1년 이상 5년 미만 |

| 파생금융부채 : | ||||

| 전환우선주부채 | 2,552,631 | - | - | - |

| 파생상품부채 (전환권대가) |

18,683,248 | - | - | - |

| 파생상품부채 (조기상환청구권) |

24,356,182 | - | - | - |

| 비파생금융부채 : | ||||

| 매입채무및기타채무 | 11,793,981 | 11,793,981 | 11,793,981 | - |

| 단기차입금 | 10,673,756 | 11,053,506 | 11,053,506 | - |

| 장기차입금 | 447,742 | 502,891 | 266,440 | 236,451 |

| 전환사채 | 21,220,890 | 60,450,000 | - | 60,450,000 |

| 리스부채 | 4,678,843 | 5,838,667 | 1,219,167 | 4,619,499 |

| 합 계 | 94,407,273 | 89,639,045 | 24,333,094 | 65,305,950 |

② 전기말

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 미만 | 1년 이상 5년 미만 |

| 파생금융부채 : | ||||

| 전환우선주부채 | 2,552,631 | - | - | - |

| 파생상품부채 (전환권대가) |

18,683,248 | - | - | - |

| 파생상품부채 (조기상환청구권) |

24,356,182 | - | - | - |

| 비파생금융부채 : | ||||

| 매입채무및기타채무 | 8,579,617 | 8,579,617 | 8,579,617 | - |

| 단기차입금 | 10,674,293 | 11,120,835 | 11,120,835 | - |

| 장기차입금 | 508,568 | 564,102 | 268,300 | 295,802 |

| 전환사채 | 19,799,037 | 60,450,000 | - | 60,450,000 |

| 리스부채 | 372,349 | 447,781 | 173,792 | 273,989 |

| 합 계 | 85,525,925 | 81,162,335 | 20,142,544 | 61,019,791 |

(4)시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 연결실체의 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 환위험에 대한 노출

연결실체의 기능통화인 원화 외의 통화로 표시되는 판매, 구매 활동으로 인하여 환위험에노출되어 있습니다. 연결실체는 판매 예상금액과 관련하여 노출된 환위험의 일정부분을 회피하고 있습니다. 당분기말 현재 만기가 도래하지 통화선도 매도계약 잔액은 없습니다.

② 환위험 민감도 분석

연결실체는 내부적으로 원화환율변동에 대한 환위험을 정기적으로 측정하고 있습니다. 전기말과 비교하여 각 외화에 대한 원화환율 변동시 법인세차감전순이익에 미치는 유의적인 영향은 없습니다.

③ 이자율위험에 대한 노출

당분기말과 전기말 현재 연결실체가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 고정이자율 : | ||

| 금융자산 | 6,498,615 | 6,513,872 |

| 금융부채 | 7,200,000 | 7,200,000 |

| 변동이자율 : | ||

| 금융자산 | 33,727,937 | 60,071,066 |

| 금융부채 | 3,921,498 | 3,982,861 |

④ 이자율위험 민감도 분석

연결실체는 변동이자부 금융상품과 관련하여 이자율위험에 노출되어 있습니다. 당분기말 과 전기말 현재 다른 모든 변수가 일정하다고 가정하면 변동이자율 금융상품이 이자율 변동이 향후 1년간 법인세차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 0.5%P 상승시 | 0.5%P 하락시 | 0.5%P 상승시 | 0.5%P 하락시 | |

| 이자수익 | 168,640 | (168,640) | 300,355 | (300,355) |

| 이자비용 | (19,607) | 19,607 | (19,914) | 19,914 |

| 합 계 | 149,033 | (149,033) | 280,441 | (280,441) |

(5) 자본관리

연결실체의 정책은 투자자와 채권자, 시장의 신뢰 및 향후 발전을 위해 자본을 관리하는 것입니다. 연결실체는 자본관리 지표로 부채비율을 이용하고 있으며, 부채비율은 부채총계를 자본총계로 나누어 산출하고 있습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부채총계 | 95,019,599 | 86,087,550 |

| 자본총계 | 63,436,117 | 74,552,207 |

| 부채비율 | 149.79% | 115.47% |

(6) 공정가치

연결실체는 금융자산 및 금융부채의 장부금액이 공정가치의 근사치라고 추정하고 있습니다.

당분기말과 전기말 현재 재무상태표에 공정가치로 측정되는 자산ㆍ부채의 공정가치 서열체계별 공정가치 금액은 다음과 같습니다.

① 당분기말

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치측정금융자산 : | ||||||

| 단기투자자산 | - | 5,008,282 | - | 5,008,282 | 현재가치기법 | 시장이자율 등 |

| 저축성보험 | - | - | 418,608 | 418,608 | 해지환급금 | 해지환급금 |

| 파생상품자산(매도청구권) | - | - | 2,130,512 | 2,130,512 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 기타포괄손익-공정가치측정금융자산 : | ||||||

| 지분증권 | - | - | 1,435,560 | 1,435,560 | 현재가치기법 | 성장률, WACC 등 |

| 소 계 | - | 5,008,282 | 3,984,680 | 8,992,962 | ||

| 당기손익-공정가치측정금융부채 : | ||||||

| 전환우선주부채 | - | - | 2,552,631 | 2,552,631 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 파생상품부채(전환권대가) | - | - | 18,683,248 | 18,683,248 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 파생상품부채(조기상환청구권) | - | - | 24,356,182 | 24,356,182 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 소 계 | - | - | 45,592,061 | 45,592,061 | ||

② 전기말

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 | 가치평가기법 | 투입변수 |

| 당기손익-공정가치측정금융자산 : | ||||||

| 단기투자자산 | - | 6,015,817 | - | 6,015,817 | 현재가치기법 | 시장이자율 등 |

| 저축성보험 | - | - | 403,764 | 403,764 | 해지환급금 | 해지환급금 |

| 파생상품자산(매도청구권) | - | - | 2,130,512 | 2,130,512 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 기타포괄손익-공정가치측정금융자산 : | ||||||

| 지분증권 | - | - | 1,435,560 | 1,435,560 | 현재가치기법 | 성장률, WACC 등 |

| 소 계 | - | 6,015,817 | 3,969,836 | 9,985,653 | ||

| 당기손익-공정가치측정금융부채 : | ||||||

| 전환우선주부채 | - | - | 2,552,631 | 2,552,631 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 파생상품부채(전환권대가) | - | - | 18,683,248 | 18,683,248 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 파생상품부채(조기상환청구권) | - | - | 24,356,182 | 24,356,182 | 옵션모델 | 연환산 신용변동성 기초자산 주식가격 |

| 소 계 | - | - | 45,592,061 | 45,592,061 | ||

6. 영업부문

연결실체는 기업회계기준서 제1108호 "영업부문"에 따른 보고부문을 단일부문으로 하며, 기업전체 수준에서의 영업부문 정보는 다음과 같습니다.

(1) 당분기와 전분기의 매출 구성내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 제품매출 | 4,224,657 | 4,634,209 |

| 임가공매출 | 481,431 | 927,489 |

| 합 계 | 4,706,088 | 5,561,698 |

(2) 당분기와 전분기의 지역별 매출액 현황은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 국 내 | 22,910 | 64,534 |

| 베트남 | 1,627,398 | 3,136,682 |

| 중 국 | 3,016 | - |

| 일 본 | 8,795 | 135,259 |

| 인 도 | 47,582 | 90,043 |

| 기 타 | 2,996,387 | 2,135,180 |

| 합 계 | 4,706,088 | 5,561,698 |

(3) 주요고객에 대한 정보

당분기의 주요 고객사는 3개사로 이들 고객은 각각 당분기 매출의 10.18%, 49.84%, 11.37%를 차지하고 있습니다. 한편, 전분기의 주요 고객사는 1개사로 이 고객은 당분기 매출의 10.18%를 차지하고 있습니다.

7. 현금및현금성자산

당분기말과 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

| (단위 : 천원) | |||

|---|---|---|---|

| 구 분 | 예치기관 | 당분기말 | 전기말 |

| 현금시재 | - | 60,175 | 7,215 |

| 전도금 | - | - | 122 |

| 보통예금 등 | 기업은행 등 | 25,716,514 | 45,862,845 |

| 외화보통예금 | 신한은행 등 | 3,003,186 | 8,192,404 |

| 합 계 | 28,779,875 | 54,062,586 | |

8. 매출채권및기타채권

(1) 당분기말과 전기말 현재 매출채권및기타채권의 내역은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 | 5,017,853 | - | 4,059,263 | - |

| 단기대여금 | 3,235,900 | - | 3,242,393 | - |

| 미수수익 | 299,147 | - | 245,540 | - |

| 미수금 | 82,963 | - | 7,032 | - |

| 보증금 | - | 1,147,955 | - | 1,272,318 |

| 장기대여금 | 6,792 | 108,598 | 6,736 | 110,317 |

| 합 계 | 8,642,655 | 1,256,553 | 7,560,964 | 1,382,635 |

(2) 연결실체의 매출채권및기타채권과 관련된 신용위험, 시장위험에 대한 노출 및 손상차손은 주석 5에서 설명하고 있습니다.

9. 당기손익-공정가치측정금융자산

당분기말과 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 유동 : | ||

| 단기투자자산(수익증권 등) | 5,008,282 | 6,015,817 |

| 비유동 : | ||

| 저축성보험 | 418,608 | 403,764 |

| 합 계 | 5,426,890 | 6,419,581 |

10. 재고자산

(1) 당분기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

| 취득원가 | 평가충당금 | 장부금액 | 취득원가 | 평가충당금 | 장부금액 | |

| 제 품 | 9,842,907 | (4,324,306) | 5,518,601 | 9,626,035 | (4,969,803) | 4,656,232 |

| 재공품 | 2,372,853 | (1,095,436) | 1,277,417 | 2,518,146 | (1,098,829) | 1,419,317 |

| 원재료 | 4,536,173 | (530,367) | 4,005,806 | 4,354,069 | (530,609) | 3,823,460 |

| 부재료 | 2,246,526 | (13,948) | 2,232,578 | 2,714,243 | (13,948) | 2,700,295 |

| 합 계 | 18,998,459 | (5,964,057) | 13,034,402 | 19,212,493 | (6,613,189) | 12,599,304 |

(2) 당분기와 전분기 중 비용으로 인식한 재고자산(매출원가)과 매출원가에 가감된 재고자산평가손실 등의 내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 비용으로 인식한 재고자산(매출원가) | 5,711,529 | 6,727,850 |

| 재고자산평가손실 | - | - |

| 재고자산평가손실환입 | (622,001) | (6,543) |

11. 기타자산

당분기말과 전기말 현재 기타자산의 내역은 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유 동 | 비유동 | 유 동 | 비유동 | |

| 선급금 | 1,300,993 | 1,057,477 | 1,366,849 | 1,067,681 |

| 선급비용 | 813,888 | - | 967,752 | - |

| 부가세대급금 | 8,899,981 | - | 8,180,033 | - |

| 합 계 | 11,014,862 | 1,057,477 | 10,514,634 | 1,067,681 |

12. 기타포괄손익-공정가치측정금융자산

(1) 당분기말과 전기말 현재 기타포괄손익-공정가치측정금융자산의 내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 케이런3호 하이엑스퍼트 투자조합 | 1,435,560 | 1,435,560 |

(2) 당분기와 전기 중 기타포괄손익-공정가치측정금융자산의 변동내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기 초 | 1,435,560 | 1,601,172 |

| 처 분 | - | - |

| 자본으로 분류된 평가손익 | - | (165,612) |

| 기 말 | 1,435,560 | 1,435,560 |

13. 유형자산

(1) 당분기말과 전기말 현재 유형자산의 장부금액의 구성내역은 다음과 같습니다.

① 당분기말

| (단위 : 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 시설장치 | 시험용기기 | 비 품 | 건설중인자산 | 합 계 |

| 취득원가 | 5,318,320 | 20,342,895 | 343,203 | 67,451,239 | 831,166 | 11,780,561 | 691,144 | 3,731,004 | 15,256,478 | 125,746,010 |

| 감가상각누계액 | - | (6,484,565) | (203,510) | (36,866,774) | (259,297) | (10,202,696) | (691,121) | (2,305,663) | - | (57,013,626) |

| 손상누계액 | - | - | - | (399,868) | - | - | - | - | - | (399,868) |

| 정부보조금 | - | - | - | (138,868) | - | - | - | - | - | (138,868) |

| 장부금액 | 5,318,320 | 13,858,330 | 139,693 | 30,045,729 | 571,869 | 1,577,865 | 23 | 1,425,341 | 15,256,478 | 68,193,648 |

② 전기말

| (단위 : 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 시설장치 | 시험용기기 | 비 품 | 건설중인자산 | 합 계 |

| 취득원가 | 5,318,320 | 20,156,666 | 343,321 | 70,876,307 | 671,973 | 11,757,267 | 691,144 | 3,377,485 | 1,216,531 | 114,409,014 |

| 감가상각누계액 | - | (6,239,286) | (199,956) | (40,705,323) | (236,390) | (10,058,018) | (691,121) | (2,217,101) | - | (60,347,195) |

| 손상누계액 | - | - | - | (2,050,268) | - | - | - | - | - | (2,050,268) |

| 정부보조금 | - | - | - | (154,774) | - | - | - | - | - | (154,774) |

| 장부금액 | 5,318,320 | 13,917,380 | 143,365 | 27,965,942 | 435,583 | 1,699,249 | 23 | 1,160,384 | 1,216,531 | 51,856,777 |

(2) 당분기와 전기 중 유형자산 장부금액의 변동내역은 다음과 같습니다.

① 당분기

| (단위 : 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 시설장치 | 시험용기기 | 비 품 | 건설중인자산 | 합 계 |

| 기초금액 | 5,318,320 | 13,917,379 | 143,365 | 27,965,942 | 435,583 | 1,699,249 | 23 | 1,160,384 | 1,216,531 | 51,856,776 |

| 취득 | - | - | - | 707,837 | - | 32,520 | - | - | 17,990,692 | 18,731,049 |

| 대체 | - | 252,947 | - | 3,169,139 | 162,874 | - | - | 360,582 | (3,945,542) | - |

| 감가상각 | - | (269,046) | (3,672) | (1,617,939) | (24,054) | (148,771) | - | (90,755) | - | (2,154,237) |

| 처분 | - | - | - | (72) | - | - | - | - | - | (72) |

| 환율변동효과 | - | (42,950) | - | (179,178) | (2,534) | (5,133) | - | (4,871) | (5,202) | (239,868) |

| 기말금액 | 5,318,320 | 13,858,330 | 139,693 | 30,045,729 | 571,869 | 1,577,865 | 23 | 1,425,340 | 15,256,479 | 68,193,648 |

② 전기

| (단위 : 천원) | ||||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 구 분 | 토 지 | 건 물 | 구축물 | 기계장치 | 차량운반구 | 시설장치 | 시험용기기 | 비 품 | 건설중인자산 | 합 계 |

| 기초금액 | 5,318,320 | 13,606,275 | 158,053 | 18,797,606 | 236,165 | 1,402,981 | 23 | 599,840 | 78,882 | 40,198,145 |

| 취득 | - | - | - | 1,536,085 | - | 599,525 | - | 81,625 | 14,156,320 | 16,373,555 |

| 대체 | - | 795,981 | - | 11,080,179 | 254,367 | 305,295 | - | 632,387 | (13,068,209) | - |

| 감가상각 | - | (968,063) | (14,688) | (5,189,696) | (59,583) | (665,240) | - | (208,311) | - | (7,105,581) |

| 처분 | - | - | - | (31,323) | (25,528) | - | - | (3) | - | (56,854) |

| 환율변동효과 | - | 483,187 | - | 1,773,091 | 30,162 | 56,688 | - | 54,846 | 49,538 | 2,447,512 |

| 기말금액 | 5,318,320 | 13,917,380 | 143,365 | 27,965,942 | 435,583 | 1,699,249 | 23 | 1,160,384 | 1,216,531 | 51,856,777 |

14. 담보제공자산 등

(1) 당분기말 현재 연결실체의 채무를 위하여 담보로 제공되어 있는 자산의 내역은 다음과 같습니다.