|

|

대표이사 확인서(2025년 1분기) |

분 기 보 고 서

(제 6 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 케이씨씨글라스 |

| 대 표 이 사 : | 정 몽 익 |

| 본 점 소 재 지 : | 서울특별시 서초구 강남대로 587 |

| (전 화) 02-2015-8500 | |

| (홈페이지) https://www.kccglass.co.kr |

|

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 김 남 기 |

| (전 화) 02-2015-8500 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서(2025년 1분기) |

I. 회사의 개요

1. 회사의 개요

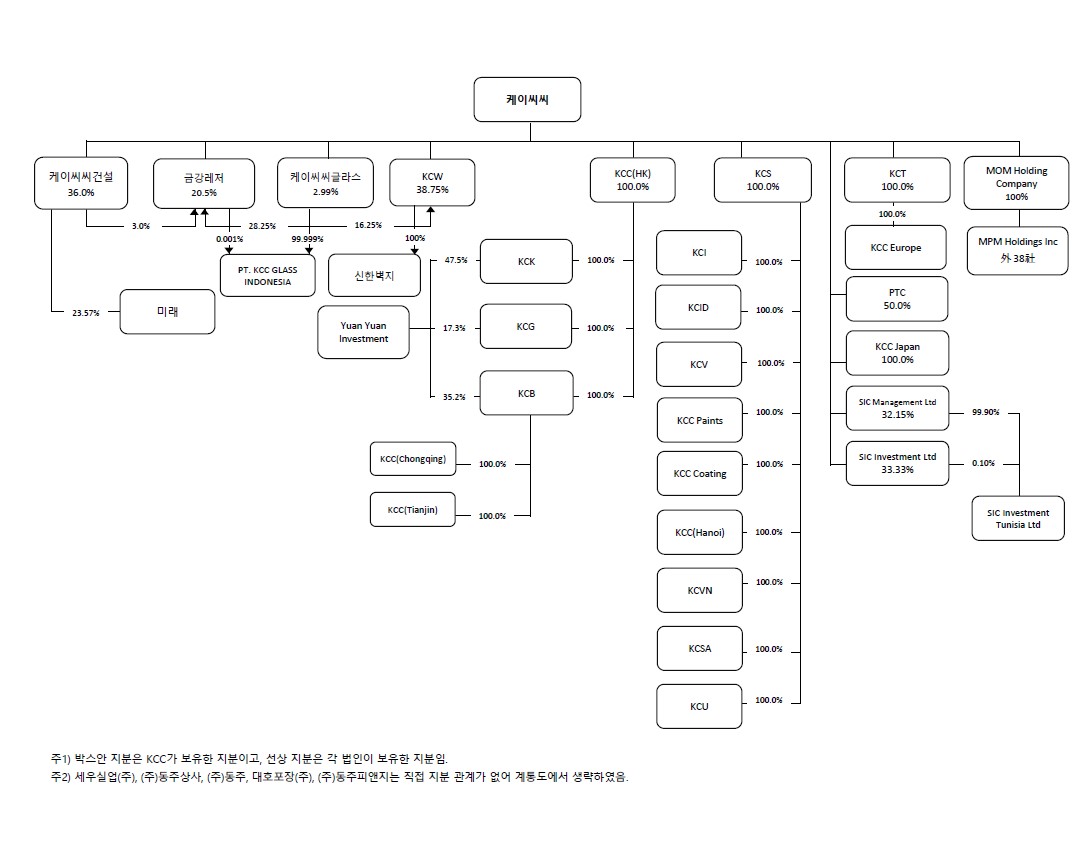

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | 1 |

| 합계 | 1 | - | - | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 케이씨씨글라스'로 표기합니다. 또한, 영문으로는 'KCC GLASS Corporation'으로 표기합니다. 단, 약식으로 표기할 경우에는 '(주)케이씨씨글라스' 또는 'KCC글라스' 라고 표기합니다.

다. 설립일자

당사는 2020년 1월 1일을 분할기일로 하여 인적분할 방식으로 주식회사 케이씨씨로부터 분할ㆍ신설되었으며, 2020년 1월 21일 유가증권시장에 재상장되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 본사 주소 | 서울특별시 서초구 강남대로 587 |

| 전화번호 | 02-2015-8500 |

| 홈페이지 주소 | https://www.kccglass.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

주1) 중소기업 해당 여부 근거법령, 「중소기업기본법」 제2조

주2) 벤처기업 해당 여부 근거법령, 「벤처기업육성에 관한 특별조치법」제2조의2

주3) 중견기업 해당 여부 근거법령, 「중견기업 성장촉진 및 경쟁력 강화에 관한 특별법」제2

바. 주요 사업의 내용

(1) 사업 요약

당사는 판유리, 자동차 안전유리, 인테리어 제품, 콘크리트 파일 등의 제조ㆍ판매기업으로, 경영 효율성과 전문성 강화 및 시장환경에 신속한 대응을 위해 2020년 1월 주식회사 케이씨씨로부터 유리, 인테리어(바닥재, 인조대리석, 홈씨씨 인테리어) 사업부문을 인적 분할하여 설립되었고, 2020년 12월 자동차용 안전유리 및 콘크리트 파일 사업을 영위하는 코리아오토글라스 주식회사를 흡수합병하여 기업 경쟁력 향상과 핵심역량 결합을 위한 성장동력을 확보하였습니다.

또한, 글로벌 원자재 수급능력을 확보하고, 새로운 성장기회를 창출하기 위해 2022년 4월 13일 소규모 합병 절차에 따라 주식회사 코마글로벌을 흡수합병하였습니다.

현재 당사의 사업 부문은 유리, 인테리어 및 유통, 파일사업 부문으로 구분하고 있습니다. 유리 부문은 건축용유리, 자동차용유리, 유리시공 등의 사업을 하고 있으며, 인테리어 및 유통 부문은 바닥재, 라미필름, 홈씨씨 인테리어 등의 사업을, 파일사업 부문은 콘크리트 파일 등의 사업을 하고 있습니다.

| 사업부문 | 주요제품 및 서비스 | 매출비중 | ||

| 2025년 1분기 | 2024년 | 2023년 | ||

| 유리 부문 | 유리, 유리시공 | 49.2% | 51.1% | 56.4% |

| 인테리어 및 유통 부문 | 인테리어 및 유통상품 | 48.7% | 46.6% | 40.7% |

| 파일사업 부문 | 콘크리트 파일 | 2.1% | 2.3% | 2.9% |

기타 자세한 내용은 동 공시 서류상의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

(2) 정관상 목적사업

당사는 현행 정관상 아래와 같은 목적사업을 영위하고 있습니다.

| 목적사업 |

| 1. 각종 건축자재 제조, 판매 및 설치업 2. 태양광 등 신재생에너지 발전, 관련 제품 제조, 판매, 설비 설치, 전기 및 부산물 매매업 3. 가스제조 가공 및 판매업 4. 시멘트 관련 제품 제조, 가공 및 판매업 5. 유리의 제조가공 및 판매업 6. 상재, 접착제, 라미필름, VCM(Vinyl Coated Metal)의 제조, 판매 및 설치업 7. 기계제작 및 동 설치업 8. 사회교육시설의 설치 및 운영업 9. 실내건축, 건축마무리 공사, 전기공사업 및 관련 전문건설 공사업 10. 인테리어 디자인 상담 및 시공업 11. 조경물시설 설치공사업 12. 부동산 개발 및 공급업 13. 부동산 매매업 및 임대업 14. 시설물 유지관리업 15. 주차장 운영업 16. 창고업 17. 각종 제품, 상품의 매매 및 위탁, 판매업 18. 일반 도, 소매 유통업 19. 전자상거래업 20. 수출입업 21. 체육시설 운영 및 임대업 22. 그린리모델링 연구 및 관련사업 23. 환경 관련 연구 및 관련사업 24. 광산업 25. 석회석 제조 및 판매업 26. 석회석 비료 제조 및 판매업 27. 골재 채취업 및 판매업 28. 장석 채취업 및 판매업 29. 장비 임대업 30. 조림 육림 및 농산물 재배에 관한 사업 31. 주택건설사업 32. 대지조성사업 33. 자동차용 안전유리의 제조, 판매, 수출 34. 자동차용 안전유리의 연구 및 개발 35. 자동차 관련 부품 제조 및 국내외 판매 36. 도료, 합성수지, 접착제, 안료의 제조 및 판매업 37. 콘크리트 전주, 침목, 파일 및 특수 콘크리트 제품 제조판매업 38. 콘크리트 상, 하수도용 흄관 각종 건축자재 제조판매업 39. 골재, 석재, 아스콘, 레미콘 생산 및 판매업 40. 각 호에 관련된 부대사업 |

주1) 기타 자세한 내용은 동 공시 서류상 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

주2) 당사는 2020년 12월 1일을 합병기일로 하여 코리아오토글라스 주식회사와 합병하였으며, 합병에 따라 자동차 안전유리 제조ㆍ판매ㆍ수출 및 콘크리트파일 제조ㆍ판매 등의 목적사업을 정관에 추가하였습니다.

사. 신용평가에 관한 사항

(1) 신용평가 이력

당사는 회사채 및 단기사채, 기업어음 발행 목적으로 매년 수시ㆍ정기적으로 신용평가를 받고 있습니다. 최근 3년간(2023년~2025년) 신용평가 전문기관으로부터 받은 신용평가등급은 다음과 같습니다.

| 연도 | 월 | 회사채 (AAA ~ D) |

단기사채, 기업어음 (A1 ~ D) |

||||

| NICE신용평가 | 한국기업평가 | 한국신용평가 | NICE신용평가 | 한국기업평가 | 한국신용평가 | ||

| 2025년 | 1월 | AA- (안정적) [2025년 01월 09일] |

AA- (안정적) [2025년 01월 09일] |

- | - | - | - |

| 2024년 | 12월 | - | - | - | A1 [2024년 12월 20일] |

- | A1 [2024년 12월 20일] |

| 6월 | AA- (안정적) [2024년 06월 11일] |

AA- (안정적) [2024년 06월 17일] |

AA- (안정적) [2024년 06월 10일] |

A1 [2024년 06월 11일] |

- | - | |

| 5월 | - | - | - | - | - | A1 [2024년 05월 07일] |

|

| 2023년 | 12월 | - | - | - | - | A1 [2023년 12월 11일] |

A1 [2023년 12월 15일] |

| 6월 | AA- (안정적) [2023년 06월 23일] |

AA- (안정적) [2023년 06월 28일] |

- | - | A1 [2023년 06월 28일] |

A1 [2023년 06월 29일] |

|

주) 당사의 단기사채(STB)의 발행한도는 3,000억원입니다.

(2) 등급의 정의

○ 회사채

| 회사채 | 등급의 정의 | ||

| NICE신용평가 | 한국기업평가 | 한국신용평가 | |

| AAA | 원리금 지급확실성이 최고수준이며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임 |

최고 수준의 신용상태, 채무불이행 위험 거의 없음 | 금융채무의 전반적인 상환가능성이 최고 수준임 |

| AA | 원리금 지급확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가 있음 | 매우 우수한 신용상태, 채무불이행 위험 매우 낮음 | 금융채무의 전반적인 상환가능성이 매우 높지만 , 상위등급(AAA)에 비해 다소 열위한 면이 있음 |

| A | 원리금 지급확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 | 우수한 신용상태, 채무불이행 위험 낮음 | 금융채무의 전반적인 상환가능성이 높지만, 상위등급(AA)에 비해 경제여건 및 환경변화에 따라 영향을 받기 쉬운 면이 있음 |

| BBB | 원리금 지급확실성은 인정되지만 장래 환경변화로 전반적인 채무상환능력이 저하될 가능성이 있음 | 보통 수준의 신용상태, 채무불이행 위험 낮지만 변동성 내재 |

금융채무의 전반적인 상환가능성이 일정수준 인정되지만, 상위등급(A)에 비해 경제여건 및 환경변화에 따라 저하될 가능성이 있음 |

| BB | 원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성면에서는 투기적 요소가 내포되어 있음 | 투기적인 신용상태, 채무불이행 위험 증가 가능성 상존 | 금융채무의 전반적인 상환가능성에 불확실성이 내포되어 있어 투기적 요소를 갖고 있음 |

| B | 원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현단계에서 단언할 수 없음 | 매우 투기적인 신용상태, 채무불이행 위험 상존 | 금융채무의 전반적인 상환가능성에 대한 불확실성이 상당하여 상위등급(BB)에 비해 투기적 요소가 큼 |

| CCC | 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 | 불량한 신용상태, 채무불이행 위험 높음 | 금융채무의 채무불이행의 위험 수준이 높고 전반적인 상환가능성이 의문시됨 |

| CC | 채무불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음 | 매우 불량한 신용상태, 채무불이행 위험 매우 높음 | 금융채무의 채무불이행의 위험 수준이 매우 높고 전반적인 상환가능성이 희박함 |

| C | 채무불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨 | 최악의 신용상태, 채무불이행 불가피 | 금융채무의 채무불이행의 위험 수준이 극히 높고 전반적인 상환가능성이 없음 |

| D | 원금 또는 이자가 지급불능 상태에 있음 | 채무불이행 상태 | 상환불능상태임 |

주) 상기 등급 중 AA등급부터 CCC등급까지는 +, - 기호를 부가하여 동일 등급내에서의 우열을 나타냅니다.

○ 기업어음 및 단기사채

| 기업어음 /단기사채 |

등급의 정의 | ||

| NICE신용평가 | 한국기업평가 | 한국신용평가 | |

| A1 | 적기상환능력이 최고수준이며, 현 단계에서 합리적으로 예측 가능한 장래의 어떠한 환경 변화에도 영향을 받지 않을 만큼 안정적임 | 매우 우수한 단기 신용상태, 단기적인 채무불이행 위험 매우 낮음 | 적기상환가능성이 최상급임 |

| A2 | 적기상환능력이 우수하지만 A1등급에 비해 다소 열등한 요소가 있음 | 우수한 단기 신용상태, 단기적인 채무불이행 위험 낮음 | 적기상환가능성이 우수하지만, 상위등급(A1)에 비해 다소 열위한 면이 있음 |

| A3 | 적기상환능력이 양호하지만 장래 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있음 | 보통 수준의 단기 신용상태, 단기적인 채무불이행 위험 낮지만 변동성 내재 | 적기상환가능성은 일정수준 인정되지만, 단기적인 환경변화에 따라 영향을 받을 가능성이 있음 |

| B | 적기상환능력은 인정되지만 투기적 요소가 내재되어 있음 | 불안정한 단기 신용상태, 단기적인 채무불이행 위험 상존 |

적기상환가능성에 불확실성이 내포되어 있어 투기적인 요소가 큼 |

| C | 적기상환능력이 의문시 됨 | 불량한 단기 신용상태, 단기적인 채무불이행 위험 높음 | 적기상환가능성이 의문시되고 채무불이행의 위험이 매우 높음 |

| D | 지급불능 상태에 있음 | 채무불이행 상태 | 상환불능 상태임 |

주) 상기 등급 중 A2부터 B까지는 +, - 기호를 부가하여 동일 등급내에서의 우열을 나타냅니다.

아. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2020년 01월 21일 | 해당사항 없음 |

주) 당사는 2020년 1월 1일을 분할기일로 하여 주식회사 케이씨씨로부터 분할, 신설되었으며, 2020년 1월 21일 재상장되었습니다. 이후 당사는 2020년 12월 1일을 합병기일로 하여 코리아오토글라스 주식회사를 흡수합병하였으며, 합병 소멸회사의 주식은 합병신주로 발행되어 2020년 12월 18일 상장되었습니다.

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

당사의 본점 소재지는 '서울특별시 서초구 강남대로 587(잠원동)'이며 설립 후 현재까지 소재지 변동은 없습니다.

나. 경영진 및 감사의 중요한 변동

2025년 1분기말 현재 당사의 이사회는 사내이사 2인(정몽익, 변종오)과 사외이사 3인(이승하, 김한수, 성승용) 총 5인의 이사로 구성되어 있습니다.

(1) 경영진 현황

| (기준일 : | 2025년 03월 31일 | ) |

| 구분 | 성명 | 선임일 | 비고 |

| 대표이사/사내이사 | 정몽익 | 2020년 10월 29일 | 최대주주, 연임 |

| 대표이사/사내이사 | 변종오 | 2024년 03월 29일 | 신규선임 |

| 사외이사/감사위원회 위원장 | 이승하 | 2020년 01월 02일 | 연임 |

| 사외이사/감사위원회 위원 | 김한수 | 2020년 01월 02일 | 연임 |

| 사외이사/감사위원회 위원 | 성승용 | 2025년 03월 28일 | 신규선임 |

주1) 사내이사와 사외이사의 선임일은 최초 선임일입니다.

주2) 제3기 정기주주총회(2023년 3월 24일)에서 사내이사 정몽익은 재선임되었습니다.

주3) 사내이사 정몽익은 2023년 8월 28일 이사회에서 대표이사로 선임되었습니다. (등기일 : 2023년 8월31일)

주4) 제4기 정기주주총회(2024년 3월 29일)에서 사내이사 변종오는 신규선임되었으며, 사외이사 이승하, 김한수는 재선임되었습니다. (등기일 : 2024년 4월 2일)

주5) 2024년 3월 29일 이사회 결의를 통해 사내이사 변종오는 대표이사로 선임되었습니다. (등기일 : 2024년 4월 2일)

주6) 사외이사 성승용은 제5기 정기주주총회(2025년 3월 28일)에서 신규선임되었습니다. (등기일 : 2025년 3월 28일)

(2) 경영진 및 감사의 중요한 변동

| (기준일 : | 2025년 03월 31일 | ) |

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2025년 03월 28일 | 정기주총 | 사외이사 성승용 | - | 사외이사 김영근(임기만료) |

| 2024년 03월 29일 | - | 대표이사 변종오 | - | - |

| 2024년 03월 29일 | 정기주총 | 사내이사 변종오 | - | - |

| 2024년 03월 29일 | 정기주총 | - | 사외이사 김한수 | - |

| 2024년 03월 29일 | 정기주총 | - | 사외이사 이승하 | - |

| 2023년 10월 31일 | - | - | - | 대표이사 김내환(사임) |

| 2023년 08월 28일 | - | 최대주주인 임원, 대표이사 정몽익 | - | - |

| 2023년 03월 24일 | - | - | - | 사외이사 권순원(사임) |

| 2023년 03월 24일 | 정기주총 | 사외이사 김영근 | - | - |

| 2023년 03월 24일 | 정기주총 | - | 최대주주인 임원, 사내이사 정몽익 | - |

| 2023년 03월 24일 | 정기주총 | - | 대표이사 김내환 | - |

| 2022년 03월 25일 | 정기주총 | - | 사외이사 권순원 | - |

| 2022년 03월 25일 | 정기주총 | - | 사외이사 김한수 | - |

| 2022년 03월 25일 | 정기주총 | - | 사외이사 이승하 | - |

주1) 제5기 정기주주총회(2025년 3월 28일)에서 사외이사 성승용의 신규 선임 안건이 원안대로 승인되었습니다. 자세한 사항은 2025년 3월 28일 공시된 「정기주주총회결과」를 참조하시기 바랍니다. (등기일 : 2025년 3월 28일)

주2) 2024년 3월 29일 이사회 결의를 통해 사내이사 변종오는 대표이사로 선임되었습니다. 자세한 사항은 2024년 3월 29일 공시된 「대표이사(대표집행임원) 변경(안내공시)」를 참조하시기 바랍니다.(등기일 : 2024년 4월 2일)

주3) 제4기 주주총회(2024년 3월 29일)에서 사내이사 변종오 신규 선임 안건과 사외이사 이승하, 김한수의 재선임 안건이 원안대로 승인되었습니다. 자세한 사항은 2024년 3월 29일 공시된「정기주주총회결과」를 참조하시기 바랍니다.

주4) 2023년 10월 31일 대표이사 김내환은 사임하였습니다. (등기일 : 2023년 10월 31일)

주5) 사내이사 정몽익은 2023년 8월 28일 이사회에서 대표이사로 선임되었습니다. (등기일 : 2023년 8월 31일)

주6) 사외이사 권순원은 2023년 3월 24일 사임하였습니다. (등기일 : 2023년 3월 28일)

주7) 제3기 정기주주총회(2023년 3월 24일)에서 사내이사 김내환, 정몽익의 재선임 안건과 사외이사 김영근의 신규 선임 안건이 원안대로 승인되었습니다.

주8) 제2기 정기주주총회(2022년 3월 25일)에서 사외이사 권순원, 김한수, 이승하의 재선임 안건이 원안대로 승인되었습니다.

다. 최대주주의 변동

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, % ) |

| 변동일 | 최대주주명 | 소유주식수 | 지분율 | 변동원인 |

| 2024년 12월 24일 | 정몽익 외 16명 | 6,974,073 | 43.67 | 특별관계자 변동 |

| 2024년 11월 28일 | 정몽익 외 17명 | 6,998,094 | 43.82 | 시간외매매, 증여/수증 |

| 2024년 08월 20일 | 정몽익 외 15명 | 7,091,739 | 44.41 | 장내 매수 |

| 2024년 03월 29일 | 정몽익 외 15명 | 6,917,760 | 43.32 | 특별관계자 변동 |

| 2023년 10월 31일 | 정몽익 외 14명 | 6,917,544 | 43.31 | 특별관계자 변동 |

| 2022년 09월 16일 | 정몽익 외 15명 | 6,924,198 | 43.36 | 특별관계자 변동 |

| 2021년 05월 31일 | 정몽익 외 14명 | 6,919,244 | 43.33 | 상속/특별관계자 변동 |

| 2021년 02월 10일 | 정몽익 외 15명 | 6,919,244 | 43.33 | 장내 매수 |

주1) 소유주식수 및 지분율은 변동일 당시 최대주주와 특별관계자가 소유하고 있는 주식을 합산 기재하였습니다.

주2) 세우실업(주)의 장내매도(2024년 12월 20일 ~ 2024년 12월 24일)로 인해 지분율은 43.82%에서 43.67%로 변경되었습니다. 자세한 사항은 2025년 1월 17일에 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주3) 특별관계자의 시간외매매 및 증여/수증(2024년 11월 27일 ~ 2024년 11월 28일)으로 인해 지분율은 44.41%에서 43.82%로 변경되었습니다. 자세한 사항은 2024년 12월 5일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주4) 최대주주 정몽익은 2024년 7월 3일부터 8월 20일까지 173,979주(지분율 1.09%)를 추가로 취득하여 기존 4,162,693주(지분율 26.06%)에서 4,336,672주(지분율 27.15%)로 소유주식수가 변동되었습니다. 자세한 사항은 2024년 8월 23일 공시된 「임원·주요주주특정증권 등 소유상황보고서」를 참조하시기 바랍니다.

주5) 제4기 정기주주총회(2024년 3월 29일)에서 사내이사 변종오를 신규 선임함에 따라 지분율은 43.31%에서 43.32%로 변경되었습니다. 자세한 사항은 2024년 4월 2일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주6) 대표이사 김내환은 2023년 10월 31일 부로 사임함에 따라 지분율은 43.36%에서 43.31%로 변경되었습니다. 자세한 사항은 2023년 11월 2일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주7) 2022년 9월 16일 특별관계자가 추가됨에 따라 지분율은 43.33%에서 43.36%로 변경되었습니다. 자세한 사항은 2022년 9월 23일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주8) 최대주주 정몽익은 2021년 5월 31일, 故정상영 명예회장 지분 863,962주(지분율 5.41%)를 상속받아 기존 3,298,731주(지분율 20.66%)에서 4,162,693주(지분율 26.06%)로 소유주식수가 변동되었습니다. 자세한 사항은 2021년 6월 1일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

주9) 최대주주 정몽익은 2021년 1월 28일부터 2월 10일까지 185,639주(지분율 1.16%)를 추가로 취득하여 기존 3,113,092주(지분율 19.49%)에서 3,298,731주(지분율 20.66%)로 소유주식수가 변동되었습니다. 자세한 사항은 2021년 2월 16일 공시된 「주식등의대량보유상황보고서(일반)」을 참조하시기 바랍니다.

라. 상호의 변경

당사는 설립 이후 현재까지 상호를 변경한 바 없습니다.

당사는 2020년 1월 1일을 분할기일로 하여 주식회사 케이씨씨로부터 인적분할 방식으로 분할ㆍ신설되었습니다.

마. 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

공시서류 작성기준일 현재 해당사항이 없습니다.

바. 합병 등을 한 경우 그 내용

(1) 소규모 합병

당사는 2022년 2월 7일 이사회에서 글로벌 원자재 수급능력을 확보하고, 새로운 성장 기회를 확보하여, 궁극적으로 기업가치 및 주주의 이익제고를 극대화하기 위해 주식회사 코마글로벌과 합병하기로 결정하였으며, 2022년 4월 13일을 합병기일로 합병하였습니다.

합병에 대한 자세한 사항은 'Ⅲ. 재무에 관한 사항 - 8. 기타 재무에 관한 사항 - 가. 재무제표 재작성 등 유의사항 - (1) 합병, 분할, 자산양수도, 영업양수도에 관한 사항', 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항 - 4. 작성기준일 이후 발생한 주요사항 등 기타사항 - 나. 합병 등의 사후 정보' 및 하기의 소규모 합병 주요일정, 2022년 2월 9일 공시한 '주요사항보고서(회사합병결정)', 2022년 4월 13일 공시한 '합병등종료보고서(합병)'를 참고하시기 바랍니다.

| 구 분 | 날 짜 | |

| 합병 이사회 결의일 | 2022년 02월 07일 | |

| 주요사항보고서 제출 | 2022년 02월 07일 | |

| 주주확정기준일 공고 | 2022년 02월 07일 | |

| 합병 계약 체결일 | 2022년 02월 09일 | |

| 주주확정기준일 | 2022년 02월 22일 | |

| 소규모 합병 공고 | 2022년 02월 22일 | |

| 합병반대의사 통지 접수기간 | 시작일 | 2022년 02월 23일 |

| 종료일 | 2022년 03월 09일 | |

| 합병승인 이사회 | 2022년 03월 10일 | |

| 채권자 이의제출 공고 | 2022년 03월 10일 | |

| 채권자 이의제출 기간 | 시작일 | 2022년 03월 11일 |

| 종료일 | 2022년 04월 12일 | |

| 합병기일 | 2022년 04월 13일 | |

| 합병 종료보고 총회 | 2022년 04월 13일 | |

| 합병 종료보고 공고 | 2022년 04월 13일 | |

| 합병 등기 완료 | 2022년 04월 20일 | |

주) 합병 등기 완료일자는 등기부등본 상 등기완료일입니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 2020년 1월 1일을 분할기일로 하여, 주식회사 케이씨씨가 영위하는 사업 중 유리, 홈씨씨, 상재 사업부문을 인적분할하여 신설되었으며, 2020년 12월 1일을 합병기일로 하여 코리아오토글라스 주식회사와 합병하였습니다. 합병에 따라 자동차 안전유리 제조ㆍ판매ㆍ수출 및 콘크리트파일 제조ㆍ판매 등의 목적사업이 정관에 추가되었습니다. 또한, 2022년 4월 13일, 무역 및 유통 사업을 영위하는 주식회사 코마글로벌을 흡수합병하였습니다.

기타 자세한 내용은 'Ⅱ. 사업의 내용'을 참고하시기 바랍니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| (기준일 : | 2025년 03월 31일 | ) |

| 년 | 월 | 내 역 |

| 2025 | 3 | KCC글라스, 프리미엄 주거용 더블로이유리 '빌라즈' 출시…고기능성 유리 대중화 선도 |

| 3 | KCC글라스 홈씨씨 인테리어, 단열 및 디자인 강화한 프리미엄 창호 '홈씨씨 윈도우 ONE' 출시 | |

| 2 | KCC글라스 홈씨씨 인테리어, 인테리어 트렌드 세미나 2025/26 '트렌다이브(TRENDIVE)' 개최 | |

| 2 | KCC글라스 홈씨씨 인테리어, 북미 최대 규모 바닥재 전시회 'TISE 2025' 참가 성료 | |

| 1 | KCC글라스, 디폰과 손잡고 CES 2025서 '미래 유리' 청사진 선보인다 | |

| 2024 | 12 | KCC글라스 인테리어 스톤 '센스톤' 시리즈, 한국실내건축가협회 공식 추천 제품 인증 |

| 11 | KCC글라스, 한국인테리어연구개발협회와 업무협약(MOU) 체결···"신뢰받는 인테리어 생태계 구축" | |

| 11 | KCC글라스 홈씨씨 인테리어, '2024 대한민국 실내건축대전' 시상식 성황리 개최 | |

| 10 | KCC글라스, KCGS ESG 평가 2년 연속 통합 A 등급 획득 | |

| 10 | KCC글라스 홈씨씨 인테리어, PVC 바닥재 '숲 옥' 리뉴얼 출시 | |

| 10 | KCC글라스 인도네시아법인 화입식 개최 | |

| 9 | KCC글라스, 한국실내건축가협회와 '2024 대한민국 실내건축대전' 공동 주최 약정 | |

| 9 | KCC글라스, 야생조류 보호 캠페인 '구해조(鳥) KCC글라스' 첫 활동 성료 | |

| 7 | KCC글라스 홈씨씨 인테리어 바닥재 '숲 휴가온', 반려동물 제품 인증 획득 | |

| 7 | KCC글라스 홈씨씨 인테리어, 수원시에 홈씨씨교실 6·7호점 개소 |

|

| 7 | KCC글라스, '2023/24 ESG보고서' 발간…지속가능경영 성과 공개 | |

| 6 | KCC글라스 홈씨씨 인테리어, 친환경 필름 '비센티 데코레이션 시트' 리뉴얼 출시 | |

| 6 | KCC글라스, 홈씨씨 인테리어 친환경 바닥재 '숲'으로 취약계층 실내 환경 개선 동참 | |

| 6 | KCC글라스, 초고단열 더블로이유리 '컬리넌 MZT152' 앞세워 학교 및 관공서 공급 확대 | |

| 5 | KCC글라스 홈씨씨 인테리어, 수원 최대 규모 인테리어 전문 매장 수원점 오픈 | |

| 4 | KCC글라스, 한국인테리어디자인협회(KAID)와 업무협약(MOU)…'국내 인테리어 시장 발전 도모' | |

| 3 | KCC글라스, 커튼월 룩 전용 유리 '씨룩스' 출시 | |

| 2 | KCC글라스, 초고단열 더블로이유리 '컬리넌' 실버 & 그레이 색상 출시 | |

| 1 | KCC글라스 홈씨씨 인테리어, 프리미엄 강마루 '숲 강마루 스톤' 출시 | |

| 1 | KCC글라스 홈씨씨 인테리어, 북미 최대 규모 바닥재 전시회 'TISE 2024' 참가 성료 | |

| 1 | KCC글라스 홈씨씨 인테리어, 주거용 LVT 바닥재 '센스하우스' 출시 | |

| 1 | KCC글라스, 에코바디스 ESG 평가 2년 연속 '골드 메달' 등급 획득 | |

| 2023 | 11 | KCC글라스 홈씨씨 인테리어, 프리미엄 강마루 신제품 '숲 강마루 텍스쳐' 2종 출시 |

| 10 | KCC글라스 PVC바닥재 14년 연속, 저방사유리 7년 연속, 데코레이션 필름 4년 연속 한국품질만족지수(KS-QEI) 1위 수상 | |

| 9 | KCC글라스, ISMS 인증 획득…"정보보호 역량 입증" | |

| 8 | KCC글라스 홈씨씨 인테리어, 다양해진 소비자 취향 반영한 중문 신제품 '플리토' & '벨로' 출시 | |

| 6 | KCC글라스, '홈씨씨 인테리어필름' 리뉴얼 출시…다양한 디자인에 시공 편의성도 높여 | |

| 5 | KCC글라스 홈씨씨 인테리어, 친환경 앞세워 세계 최대 獨 전시회 '인터줌 2023' 성황리 마쳐 | |

| 5 | KCC글라스, ESG위원회 신설…투명하고 전문적인 ESG경영 토대 마련 | |

| 5 | KCC글라스 홈씨씨 인테리어, 모투스컴퍼니와 업무협약(MOU)…친환경 상업용 인테리어 사업 확대 | |

| 4 | KCC글라스, 국토부 '그린리모델링 우수사업자' 선정 | |

| 3 | KCC글라스 홈씨씨 인테리어 바닥재, 브랜드파워 8년 연속 1위 선정 | |

| 3 | KCC글라스 홈씨씨 인테리어, 아이와 반려동물을 위한 바닥재 '숲 도담' 리뉴얼 출시 | |

| 3 | KCC글라스 홈씨씨 인테리어, '센스타일 프로' 리뉴얼…호텔, 병원 등 상업용 바닥재 시장 고급화 선도 | |

| 2 | KCC글라스 홈씨씨 인테리어, 오스템임플란트와 업무협약(MOU) 체결…병원 인테리어 사업 진출 | |

| 2 | KCC글라스 홈씨씨 인테리어, 북미 최대 규모 바닥재 전시회 'TISE 2023'서 호평 | |

| 1 | KCC글라스 '홈씨씨 인테리어', 새해 맞아 신규 광고 캠페인 공개 | |

| 2022 | 12 | KCC글라스 홈씨씨 인테리어, 트렌드 세미나 '트렌다이브(TRENDIVE)' 개최 |

| 12 | KCC글라스 홈씨씨 인테리어, '숲 원목마루 청' 출시…프리미엄 마루 제품 라인업 강화 | |

| 11 | KCC글라스, 서스틴베스트 ESG 평가 최고등급 획득 | |

| 11 | KCC글라스 홈씨씨 인테리어, '2022 제34회 대한민국 실내건축대전' 수상작 발표 | |

| 10 | 2022 한국품질만족지수(KS-QEI) 3개 부문 1위 수상 | |

| 10 | KCC글라스 홈씨씨 인테리어, 높은 단열 성능에 가성비 더한 '홈씨씨 윈도우 5i' 출시 | |

| 9 | 홈씨씨 인테리어 인천점·울산점 모델하우스형 체험관 오픈 | |

| 8 | '홈씨씨 인테리어', '토털 인테리어 패키지' 상품 확대 | |

| 7 | ESG 활동 성과와 목표 담은 두 번째 ESG보고서 발간 | |

| 7 | 변종오 전무, UN지정 세계 유리의 해 기념 '유리 기술인 기술상' 수상 | |

| 7 | 사회복지관 아동 교육시설 개선사업 '홈씨씨교실' 1호점 개소 | |

| 6 | 세계 최고 단열 성능의 더블로이유리 컬리넌 시리즈 'MZT152' 출시 | |

| 6 | 엔투비와 업무협약 체결, '홈씨씨 인테리어' 공급망 ESG경영 개선활동 진행 | |

| 5 | 홈씨씨 인테리어, 광주광산점 리뉴얼 오픈 '맞춤형 서비스 제공' | |

| 5 | 홈씨씨 인테리어, 프리미엄 창호 '홈씨씨 윈도우 5+' 출시 | |

| 4 | 홈씨씨 인테리어 대전서구점 신규 오픈 | |

| 4 | 글로벌 ESG평가기관 에코바디스 평가, '골드 메달' 등급 획득 | |

| 3 | 홈씨씨 인테리어 바닥재 '숲', 7년 연속 브랜드파워 1위 선정 | |

| 3 | 홈씨씨 인테리어 분당판교점, 체험형 전시장으로 리뉴얼 오픈 | |

| 3 | 홈씨씨 인테리어, 배우 조진웅 모델로 브랜드 광고 캠페인 실시 | |

| 3 | 홈씨씨 인테리어, 큐레이션 형 인테리어 패키지 출시 | |

| 2 | KCC글라스 첫 ESG보고서, 美 'LACP 비전 어워드' 금상 수상 | |

| 2 | 홈씨씨, 북미 최대 규모 바닥재 전시회 'TISE 2022' 첫 참가 | |

| 2021 | 12 | KCC글라스, 사랑의 열매 '희망 2022 나눔캠페인' 동참 |

| 11 | 홈씨씨, '제33회 2021 대한민국 실내건축대전' 개최 | |

| 11 | 홈씨씨 바닥재 및 홈씨씨 윈도우, 한국실내건축가협회 공식 추천 제품 인증 | |

| 10 | KCC글라스, 지속가능경영 의지와 성과 담아 첫 번째 ESG보고서 발간 | |

| 10 | 한국품질만족지수(KS-QEI) 3개 부문 1위 수상 | |

| 9 | 홈씨씨, 공식 온라인 쇼핑몰 '홈씨씨몰' 리뉴얼 오픈 | |

| 8 | 홈씨씨 프리미엄 창호 '홈씨씨 윈도우' 출시 | |

| 7 | 홈씨씨 '센스톤' 시리즈 리뉴얼 출시 | |

| 7 | KCC글라스, 유엔 산하 '유엔글로벌콤팩트(UNGC) 가입 | |

| 7 | 홈씨씨 인테리어용 표면마감재 '비센티 데코' 디자인 강화 및 리뉴얼 출시 | |

| 6 | 국내 최대 종합 인테리어 전문매장 홈씨씨 인천점 리뉴얼 | |

| 6 | 홈씨씨, 욕실 시공 패키지 '이지바스' 출시, 욕실 시공 사업 확대 | |

| 6 | KCC글라스, 여주공장 생산라인 5호기 화입식 진행 | |

| 5 | KCC글라스, 인도네시아에 첫 해외공장 설립 | |

| 4 | KCC글라스, 현대차 아이오닉5에 안전유리 공급 | |

| 4 | KCC글라스, 한국해비타트와 주거환경 개선 위한 후원 협약 체결 | |

| 3 | 바닥재 '숲', 6년 연속 브랜드파워 1위 선정 | |

| 3 | ESG 경영 강화를 위한 사외이사후보추천위원회 설치 | |

| 3 | 인테리어 필름 '비센티 퍼니처' 출시 | |

| 3 | 상업용 바닥재 '숲 센스타일 트랜디' 리뉴얼 출시 | |

| 2 | 홈씨씨 울산점, 영남권 최대 규모 인테리어 전문 매장으로 재탄생 | |

| 2 | 고성능 싱글로이 유리 '크리스탈 시리즈' 출시 | |

| 2 | 천연 소재 느낌 그대로 재현한 프리미엄 바닥재 '숲 휴가온' 출시 | |

| 1 | '숲 강마루' 2종 출시로 라인업 확장 |

3. 자본금 변동사항

가. 자본금 및 발행주식 현황

| (기준일 : 2025년 03월 31일) | (단위 : 원, 주) |

| 발행할 주식의 총수 |

발행주식의 총수 |

발행주식의 종류 |

1주의 금액 | 자본금 |

| 50,000,000 | 15,970,512 | 보통주 | 1,000 | 15,970,512,000 |

나. 자본금 변동추이

| (기준일 : 2025년 03월 31일) | (단위 : 원, 주) |

| 종류 | 구분 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

제3기 (2022년) |

제2기 (2021년) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 15,970,512 | 15,970,512 | 15,970,512 | 15,970,512 | 15,970,512 |

| 액면금액 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 | 15,970,512,000 |

4. 주식의 총수 등

가.주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 의결권 있는 주식 | 의결권 없는 주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 15,970,512 | - | 15,970,512 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 15,970,512 | - | 15,970,512 | - | |

| Ⅴ. 자기주식수 | 27,179 | - | 27,179 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 15,943,333 | - | 15,943,333 | - | |

| Ⅶ. 자기주식 보유비율 | 0.17 | - | 0.17 | - | |

나. 자기주식 취득 및 처분 현황

공시서류 제출일 현재 자기주식의 추가 매입, 매각 또는 주식소각에 대한 계획은 검토하고 있지 않습니다. 당사의 자기주식 취득 및 처분 현황은 하기와 같습니다.

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 27,179 | - | - | - | 27,179 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 27,179 | - | - | - | 27,179 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 상기 자기주식은 상법 제341조의 2 등에 근거하여 취득한 자기주식입니다. 당사는 2020년 1월 1일 주식회사 케이씨씨로부터 인적분할되어 신설되었으며, 분할 과정에서 발생한 7,422주의 단주를 취득하였습니다. 2020년 12월 코리아오토글라스 주식회사와의 합병 과정에서 단주 4,736주와 주식매수청구권 행사에 따른 14,267주를 추가로 취득하였습니다.

주2) 코리아오토글라스 주식회사와의 합병 과정에서 일부 주주의 주식매수청구에 대한 가격조정 절차가 있었으며, 그 결과 2021년 1월 15일 자기주식 754주를 추가 취득하였습니다. 공시서류 제출일 기준 자기주식수는 27,179주(지분율 0.17%)입니다.

다. 자기주식 직접 취득·처분 이행현황

해당사항 없음.

라. 자기주식 신탁계약 체결·해지 이행현황

해당사항 없음.

마. 자기주식 보유현황

당사는 최근 사업연도말 기준으로 27,179주(0.17%)의 자기주식을 보유하고 있습니다. 기업공시서식 작성기준에 따라, 발행주식총수의 5% 이상의 자기주식을 보유하고 있지 않으므로 자기주식 보유현황 세부내역 기재를 생략하였습니다.

바. 종류주식(명칭) 발행현황

해당사항 없음.

사. 발행 이후 전환권 행사 주식

해당사항 없음.

5. 정관에 관한 사항

가. 정관 변경 이력

- 최근 3개년(2023년~2025년) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 03월 24일 | 제3기 정기주주총회 (2023.03.24) |

제29조(이사의 수) 제45조(이익배당) 부칙(2023.03.24) |

- 상법 제 542조의8에 따라, 자산 규모 등을 고려한 이사의 수 명시 - 이익배당 기준일을 이사회 결의로 정할 수 있도록 함 상장회사 표준정관 개정내용 반영 |

나. 정관 변경 신구대비표

| 해당 주총명 | 현행 | 변경 | 비고 |

| 제3기 정기 주주총회 (2023.03.24) |

제29조(이사의 수) 이 회사의 이사는 3명 이상 7명 이하로 하고, 사외이사는 이사 총수의 4분의 1 이상으로 한다. |

제29조(이사의 수) 이 회사의 이사는 3명 이상 7명 이하로 하고, 사외이사는 3명 이상으로써 이사 총수의 과반수로 한다. |

상법 제 542조의8에 따라, 자산 규모 등을 고려한 이사의 수 명시 |

| 제45조(이익배당) ① 이익의 배당은 금전, 주식 및 기타의 재산으로 할 수 있다. ② 제1항의 배당은 매 결산기말 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. |

제45조(이익배당) ① 이익의 배당은 금전, 주식 및 기타의 재산으로 할 수 있다. ② 이 회사는 이사회 결의로 제1항의 배당을 받을 주주를 확정하기 위한 기준일을 정할 수 있으며, 기준일을 정한 경우 그 기준일의 2주 전에 이를 공고하여야 한다. |

이익배당 기준일을 이사회 결의로 정할 수 있도록 함 /상장회사 표준정관 개정내용 반영 |

|

| (신설) | 부칙(2023. 03. 24) 제1조 (시행일) 이 정관은 주주총회에서 승인한 2023년 3월 24일부터 시행한다. |

정관변경 시행일 명시 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 각종 건축자재 제조, 판매 및 설치업 | 영위 |

| 2 | 태양광 등 신재생에너지 발전, 관련 제품 제조, 판매, 설비 설치, 전기 및 부산물 매매업 | 영위 |

| 3 | 가스제조 가공 및 판매업 | 영위 |

| 4 | 시멘트 관련 제품 제조, 가공 및 판매업 | 영위 |

| 5 | 유리의 제조가공 및 판매업 | 영위 |

| 6 | 상재, 접착제, 라미필름, VCM(Vinyl Coated Metal)의 제조, 판매 및 설치업 | 영위 |

| 7 | 기계제작 및 동 설치업 | 영위 |

| 8 | 사회교육시설의 설치 및 운영업 | 미영위 |

| 9 | 실내건축, 건축마무리 공사, 전기공사업 및 관련 전문건설 공사업 | 영위 |

| 10 | 인테리어 디자인 상담 및 시공업 | 영위 |

| 11 | 조경물시설 설치공사업 | 영위 |

| 12 | 부동산 개발 및 공급업 | 영위 |

| 13 | 부동산 매매업 및 임대업 | 영위 |

| 14 | 시설물 유지관리업 | 영위 |

| 15 | 주차장 운영업 | 영위 |

| 16 | 창고업 | 영위 |

| 17 | 각종 제품, 상품의 매매 및 위탁, 판매업 | 영위 |

| 18 | 일반 도, 소매 유통업 | 영위 |

| 19 | 전자상거래업 | 영위 |

| 20 | 수출입업 | 영위 |

| 21 | 체육시설 운영 및 임대업 | 영위 |

| 22 | 그린리모델링 연구 및 관련사업 | 영위 |

| 23 | 환경 관련 연구 및 관련사업 | 영위 |

| 24 | 광산업 | 영위 |

| 25 | 석회석 제조 및 판매업 | 영위 |

| 26 | 석회석 비료 제조 및 판매업 | 영위 |

| 27 | 골재 채취업 및 판매업 | 영위 |

| 28 | 장석 채취업 및 판매업 | 미영위 |

| 29 | 장비 임대업 | 영위 |

| 30 | 조림 육림 및 농산물 재배에 관한 사업 | 영위 |

| 31 | 주택건설사업 | 미영위 |

| 32 | 대지조성사업 | 미영위 |

| 33 | 자동차용 안전유리의 제조, 판매, 수출 | 영위 |

| 34 | 자동차용 안전유리의 연구 및 개발 | 영위 |

| 35 | 자동차 관련 부품 제조 및 국내외 판매 | 영위 |

| 36 | 도료, 합성수지, 접착제, 안료의 제조 및 판매업 | 영위 |

| 37 | 콘크리트 전주, 침목, 파일 및 특수 콘크리트 제품 제조판매업 | 영위 |

| 38 | 콘크리트 상, 하수도용 흄관 각종 건축자재 제조판매업 | 영위 |

| 39 | 골재, 석재, 아스콘, 레미콘 생산 및 판매업 | 미영위 |

| 40 | 각 호에 관련된 부대사업 | 영위 |

주) 당사는 2020년 12월 1일을 합병기일로 하여 코리아오토글라스 주식회사와 합병하였으며, 합병에 따라 자동차 안전유리 제조ㆍ판매ㆍ수출 및 콘크리트파일 제조ㆍ판매 등의 목적사업을 정관에 추가하였습니다.

라. 정관상 사업목적 변경 내용

당사의 공시대상기간 중 정관상 변경된 사업목적은 없습니다.

마. 정관상 사업목적 추가 현황

당사의 공시대상기간 중 정관상 추가된 사업목적은 없습니다.

II. 사업의 내용

1. 사업의 개요

가. 사업의 개요

당사는 2020년 1월 1일 유리, 홈씨씨, 상재 사업부문의 전문성과 경영 효율성을 강화하고, B2C 사업부문의 분리를 통해 시장환경 및 제도 변화에 신속히 대응할 수 있도록 인적분할 방식으로 주식회사 케이씨씨로부터 분할ㆍ신설되었습니다. 또한, 2020년 12월 자동차 안전유리 사업 등을 영위하고 있는 코리아오토글라스 주식회사를 흡수합병하여 기업 경쟁력 향상과 핵심역량 결합을 위한 성장동력을 확보하였습니다.

유리는 크게 건축용과 자동차용으로 구분되며 건축용 유리는 당사의 주력 제품입니다. 기존 유리 기술보다 기술적으로 진보된 고부가가치 유리인 코팅 유리(판유리 표면에 물질을 코팅한 고부가가치 유리)는 건축물에너지 저감정책에 따라 점진적으로 수요가 증가되고 있는 로이유리(Low-E유리: 유리 표면에 금속 또는 금속산화물을 얇게 코팅하여 열의 이동을 최소화 시켜주는 에너지 절약형 유리)나 건축물 외관에 다양한 색상을 부여할 수 있는 반사유리 등의 형태로 생산돼 다양한 고객의 요구에 맞춘 고품질 유리를 공급하고 있습니다. 자동차용 유리는 국내 자동차업체에 최고 품질의 자동차용 안전유리를 공급하고 있습니다. 상재는 주거용 및 상업용을 생산, 공급하고 있으며, 고객의 기호에 맞는 다양한 디자인을 개발, 판매함으로써 고객의 요구에 맞는 쾌적한 실내공간 창출에 기여하고 있습니다. 당사는 주로 PVC바닥재(PVC시트, PVC타일(LVT))를 생산하고 있으며 그 외 강마루를 포함한 다양한 바닥재를 판매하고 있습니다. 홈씨씨는 건축용 자재 및 인테리어 상품을 유통하는 당사의 인테리어 대표 브랜드입니다. 홈씨씨는 본사 및 전국망의 영업소를 통해 주요 건설업체와 인테리어 파트너점에 판매하는 방식과 홈씨씨 직영 매장 및 온라인몰 운영을 통해 직접 소비자에게 판매하고 있습니다. 홈씨씨는 주요 건축용 자재 및 인테리어 상품을 폭넓게 취급하고 있으며, 주요 상품은 홈씨씨윈도우(현장에 바로 설치할 수 있도록 작업된 창), 홈씨씨 바스, 타일, 인조대리석, 설치가구 등이 있습니다. 콘크리트 파일은 건설공사의 필수 기초자재로 건축물의 하중을 지반으로 전달해 주는 역할을 합니다. 아파트, 학교 등의 다중이용시설 건축물과 토목, 플랜트 등 다양한 부문에 사용되고 있습니다.

| 구 분 | 영 업 |

| 유리 부문 | 유리, 유리시공 |

| 인테리어 및 유통 부문 | 인테리어 및 유통상품 |

| 파일사업 부문 | 콘크리트 파일 |

나. 사업부문별 현황

(1) 유리 부문

2025년 1분기말 기준 유리 부문 매출은 2,205억원, 영업손실은 101억원입니다. 유리 부문 매출 실적과 영업이익은 전년 동기 대비 감소하였습니다. 국내 건설경기는 선행지표인 건설수주가 전년대비 감소했으며, 착공면적 또한 최저치를 기록하고 있습니다. 최근 원자재 가격의 상승으로 민간에서는 착공이 지연되는 경향이 있으며, 정부의 전반적인 공사 물량도 감소한 것으로 보여집니다. 그 결과 건축용 유리 수요는 전년대비 감소한 것으로 추정됩니다. 다만, 정부의 주택공급계획(인허가 기준) 검토, 정비사업분야 수주물량 확대 등의 요인은 중장기적으로 건설 경기 회복세를 일정 부분 견인할 수 있는 요소로 판단됩니다. 안전유리 실적은 자동차 산업 내에서 큰 업황의 변화는 감지되지 않으나 급등세를 보이는 원재료 및 환율 상승 등의 대내외 경제 이슈 속에서 쉽지 않은 경영 환경이 전개되는 상황입니다. 안전유리 실적은 당사의 주요 매출처인 국내 주요 자동차사의 생산량 증가, 시장 점유 및 브랜드 가치가 꾸준히 상승하여 수요 측면에서 견조한 모습을 보이고 있는 상황입니다. 특히, 내연기관에서 전기차로 시장 패러다임이 급격하게 변화하는 환경 속에서 국내 자동차 업계의 전기차 시장 대응이 시장에서 좋은 평가를 받고 있다는 점에 있어 장기적 관점에서의 실적 흐름에 긍정적 영향을 미칠 것으로 예상하고 있습니다.

(2) 인테리어 및 유통부문

2025년 1분기말 기준 인테리어 및 유통 부문 매출은 2,185억원, 영업이익은 68억원입니다. 인테리어 및 유통 부문의 매출 실적은 전년 동기 대비 증가하였으나 영업이익은 전년 동기 대비 감소하였습니다. 주택 매매가 급감하는 시장 여건 속에서도, 인테리어 사업영역에서 다양한 마케팅을 바탕으로 시공상품을 지속적으로 판매하였고 고급 PVC바닥재인 LVT와 라미필름, 친환경 G-PET 필름 매출의 성장 등을 통해 성과를 보였습니다. 인테리어 시장에서의 치열한 경쟁 속에서 당사는 인테리어 사업의 확장과 시장 선점을 위해 장기적 관점에서 다양한 방식의 투자와 역량 강화를 이어가고 있으며, 현재의 투자가 향후 인테리어 사업의 성장과 실적 개선으로 이어질 것으로 기대하고 있습니다.

(3) 파일사업 부문

2025년 1분기말 기준 파일사업 부문 매출은 97억원, 영업손실은 24억원입니다. 전년 동기 대비 매출액과 영업이익은 건설경기 침체로 인하여 감소하였습니다. 2025년 1분기 누적 주택 인허가는 전년동기대비 11.5% 감소하였습니다. 2023년 상반기 이후 건설시장은 각종 건자재의 가격인상으로 인한 건설업계의 원가부담이 증가되면서 신규현장 개설이 감소하였으며, 이후 2024년 하반기까지 금리 상승으로 인한 분양성 저조 및 미분양물량 증가, PF부실로 인한 건설사의 자금조달 여건 악화에 따른 신규 사업억제로 인해 파일업계 실적이 저조하였습니다. 2025년 상반기 건설시장은 건설시장의 불확실성 확대 및 공사비 불안, 부동산PF 불확실성 지속 등 부정적 파급효과로 인한 건설경기 부진이 지속될 것으로 예상되나, 정부의 건설경기 활성화 대책마련(주택공급 확대 및 부동산PF관련 지원대책 등)을 통해 하반기부터 중장기적으로 반등할 것으로 예상됩니다.

다. 사업부문별 요약 재무현황

(1) 제6기 1분기

| (기간 : | 2025년 01월 01일 | ~ 2025년 03월 31일) | (단위 : 백만원) |

| 구 분 | 유리 | 인테리어 및 유통 |

파일사업 | 미배분 | 합 계 |

| 총매출액 | 220,537 | 218,462 | 9,679 | - | 448,678 |

| 외부매출액 | 220,537 | 218,462 | 9,679 | - | 448,678 |

| 감가상각비 | (25,967) | (4,494) | (644) | (812) | (31,916) |

| 영업이익(손실) | (10,088) | 6,848 | (2,385) | - | (5,625) |

| 관계기업손익에 대한 지분 | - | - | - | 90 | 90 |

| 순금융수익(원가) | (8,120) | (8,120) | |||

| 기타영업외수익(비용) | 2,837 | 2,837 | |||

| 법인세비용 | 409 | 409 | |||

| 당기순손익 | (11,226) | (11,226) | |||

| 비유동자산 | 870,269 | 139,146 | 61,081 | 127,426 | 1,197,922 |

| 72.6% | 11.6% | 5.1% | 10.6% | 100.0% | |

주) 비유동자산은 유형자산과 무형자산 및 투자부동산 합계금액입니다.

(2) 제5기 1분기

| (기간 : | 2024년 01월 01일 | ~ 2024년 03월 31일) | (단위 : 백만원) |

| 구 분 | 유리 | 인테리어 및 유통 |

파일사업 | 미배분 | 합 계 |

| 총매출액 | 226,316 | 150,274 | 12,501 | - | 389,091 |

| 외부매출액 | 226,316 | 150,274 | 12,501 | - | 389,091 |

| 감가상각비 | (16,936) | (4,195) | (585) | (741) | (22,457) |

| 영업이익(손실) | 12,209 | 9,443 | (881) | - | 20,772 |

| 관계기업손익에 대한 지분 | - | 55 | - | (406) | (351) |

| 순금융수익(원가) | (8,569) | (8,569) | |||

| 기타영업외수익(비용) | 1,982 | 1,982 | |||

| 법인세비용 | 4,745 | 4,745 | |||

| 당기순손익 | 9,089 | 9,089 | |||

| 비유동자산 | 735,951 | 144,288 | 61,465 | 130,686 | 1,072,391 |

| 68.6% | 13.5% | 5.7% | 12.2% | 100.0% | |

주) 비유동자산은 유형자산과 무형자산 및 투자부동산 합계금액입니다.

(3) 제5기

| (기간 : | 2024년 01월 01일 | ~ 2024년 12월 31일) | (단위 : 백만원) |

| 구 분 | 유리 | 인테리어 및 유통 |

파일사업 | 미배분 | 합 계 |

| 총매출액 | 972,208 | 887,695 | 43,419 | - | 1,903,321 |

| 외부매출액 | 972,208 | 887,695 | 43,419 | - | 1,903,321 |

| 감가상각비 | (73,939) | (16,439) | (2,320) | (2,086) | (94,783) |

| 영업이익(손실) | 25,079 | 35,918 | (3,816) | - | 57,181 |

| 관계기업손익에 대한 지분 | - | 457 | - | (531) | (74) |

| 순금융수익(원가) | (15,047) | (15,047) | |||

| 기타영업외수익(비용) | 8,892 | 8,892 | |||

| 법인세비용 | 13,999 | 13,999 | |||

| 당기순손익 | 36,953 | 36,953 | |||

| 비유동자산 | 886,463 | 141,300 | 61,187 | 129,867 | 1,218,816 |

| 72.7% | 11.6% | 5.0% | 10.7% | 100.0% | |

주) 비유동자산은 유형자산과 무형자산 및 투자부동산 합계금액입니다.

(4) 제4기

| (기간 : | 2023년 01월 01일 | ~ 2023년 12월 31일) | (단위 : 백만원) |

| 구 분 | 유리 | 인테리어 및 유통 |

파일사업 | 미배분 | 합 계 |

| 총매출액 | 948,055 | 682,865 | 49,136 | - | 1,680,056 |

| 외부매출액 | 948,055 | 682,865 | 49,136 | - | 1,680,056 |

| 감가상각비 | (82,521) | (7,638) | (835) | (1,924) | (92,919) |

| 영업이익(손실) | 69,944 | 25,004 | 72 | - | 95,020 |

| 관계기업손익에 대한 지분 | - | 397 | - | 843 | 1,241 |

| 순금융수익(원가) | (4,199) | (4,199) | |||

| 기타영업외수익(비용) | 14,554 | 14,554 | |||

| 법인세비용 | 24,900 | 24,900 | |||

| 당기순손익 | 81,716 | 81,716 | |||

| 비유동자산 | 708,266 | 146,092 | 61,422 | 132,498 | 1,048,277 |

| 67.6% | 13.9% | 5.9% | 12.6% | 100.0% | |

주) 비유동자산은 유형자산과 무형자산 및 투자부동산 합계금액입니다.

(5) 제3기

| (기간 : | 2022년 01월 01일 | ~ 2022년 12월 31일) | (단위 : 백만원) |

| 구 분 | 유리 | 인테리어 및 유통 |

파일사업 | 미배분 | 합 계 |

| 총매출액 | 886,038 | 491,815 | 65,828 | - | 1,443,681 |

| 외부매출액 | 886,038 | 491,815 | 65,828 | - | 1,443,681 |

| 감가상각비 | (77,697) | (14,741) | (1,905) | (52) | (94,395) |

| 영업이익(손실) | 122,999 | (6,654) | 2,875 | - | 119,221 |

| 관계기업손익에 대한 지분 | - | 179 | - | 791 | 970 |

| 순금융수익(원가) | (10,358) | (10,358) | |||

| 기타영업외수익(비용) | 13,285 | 13,285 | |||

| 법인세비용 | 29,142 | 29,142 | |||

| 당기순손익 | 93,976 | 93,976 | |||

| 비유동자산 | 645,083 | 180,420 | 60,597 | 65,700 | 951,800 |

| 67.8% | 19.0% | 6.4% | 6.9% | 100.0% | |

주) 비유동자산은 유형자산과 무형자산 및 투자부동산 합계금액입니다.

2. 주요 제품 및 서비스

가. 주요 제품, 서비스

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원, %) |

| 사업 부문 |

매출 유형 |

구체적 용도 | 주요 제품 및 서비스 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

|||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 유리 | 제품 | 건축용, 안전유리 外 |

투명유리, 로이유리, 접합유리, 강화유리, 안전유리 外 |

212,276 | 47.31% | 951,273 | 49.98% | 924,559 | 55.03% |

| 상품 | 건축용 外 |

무늬유리, 강화유리, 안전유리 外 |

8,261 | 1.84% | 20,935 | 1.10% | 23,496 | 1.40% | |

| 인테리어 및 유통 |

제품 | 내외장재, 인테리어, 산업용 外 |

경/중보행 바닥재, 라미필름 外 |

27,750 | 6.18% | 123,567 | 6.49% | 128,323 | 7.64% |

| 상품 | 내외장재, 인테리어, 산업용, 유통상품 外 |

센스타일, 디럭스타일, 강마루, 강화마루, 인조대리석,유통상품 外 |

190,712 | 42.51% | 764,128 | 40.15% | 554,543 | 33.01% | |

| 파일사업 | 제품 | 건축용 | PHC파일 外 | 7,738 | 1.72% | 40,573 | 2.13% | 48,027 | 2.86% |

| 상품 | 건축용 | PHC파일 外 | 1,941 | 0.43% | 2,846 | 0.15% | 1,109 | 0.07% | |

| 제품 계 | 247,764 | 55.22% | 1,115,412 | 58.60% | 1,100,908 | 65.53% | |||

| 상품 계 | 200,914 | 44.78% | 787,909 | 41.40% | 579,148 | 34.47% | |||

| 총 합계 | 448,678 | 100.00% | 1,903,321 | 100.00% | 1,680,056 | 100.00% | |||

나. 주요 제품 등의 가격 변동 현황

건축용 유리의 평균 판매 가격은 2024년은 2023년 대비 14.6% 하락하였고, 2025년 1분기는 2024년 대비 16.0% 하락하였습니다.

바닥재의 평균 판매 가격은 2024년은 2023년 대비 2.1% 하락하였고, 2025년 1분기는

2024년 대비 0.7% 증가하였습니다.

콘크리트 파일의 평균 판매 가격은 2024년은 2023년 대비 9.8% 하락하였고, 2025년 1분기는 2024년 대비 13.5% 하락하였습니다.

자동차 안전유리의 판매 가격은 차종의 수주가 사업의 성패를 가르는 중요한 요소로써, 자동차 안전유리 가격 기재로 인한 당사의 수주 정보 노출 가능성을 감안하여 해당 내용을 기재하지 않았습니다.

3. 원재료 및 생산설비

가. 주요 원재료

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원, %) |

| 사업부문 | 매입 유형 | 품 목 | 구체적 용도 | 매입액 | 비율 | 주요 매입처 |

| 유리 | 원재료 外 | 소다회, 규사, 파유리, 수제슬러그, 차음 PVB FILM, 은분 外 |

유리 제품 및 상품 |

131,449 | 40.88% | (주)코삭, OCI 주식회사 쿠라레코리아 유한회사, 존슨매티코리아(주) 등 |

| 인테리어 및 유통 |

원재료 外 | 가소제, 우레탄수지, 염화비닐수지, 홈씨씨 및 유통상품 外 |

건축 내외장재 제품 및 유통상품 |

182,430 | 56.74% | (주)LG화학, 한화솔루션(주), 애경유화, 소미카 등 |

| 파일사업 | 원재료 外 | 이형 PC강봉, 시멘트, 골재 外 |

PHC파일 제품 | 7,663 | 2.38% | 태광금속, 동서산업 등 |

| 합 계 | 321,542 | 100% | ||||

나. 원재료 가격 변동 추이

(1) 가격 변동 추이

| 사업부문 | 자재명 | 주요매입처 | 특수관계 여부 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

단위 |

| 유리 | 소다회 | (주)코삭 | X | $231.02 | $256.15 | $341.44 | $/TON |

| 인테리어 및 유통 | PVC Straight Resin | 한화솔루션(주) | X | 1,259 | 1,265 | 1,291 | 원/kg |

주1) 상기 원재료의 가격은 시세를 기준으로 작성하였으며, 당사 자체 자료 및「수출입무역통계」등의 자료를 참고하였습니다.

주2) 제조원가 노출 가능성이 높은 원재료의 가격은 기재하지 않았습니다.

(2) 가격 변동 원인

① 유리 부문

중국 건축 경기 및 태양광 패널 시장 수요 약세에 따른 재고 증가로 가격 하락하였으나, 가동률 조정을 통해 가격은 약보합세 추이에 있습니다.

주요 매입처는 코삭 外 복수 거래선에서 구매 중입니다.

② 인테리어 및 유통 부문

공급 대비 건설 수요 등의 전체적인 수요 약세에 따른 가격하락세가 지속되는 추이에 있습니다.

주요 매입처는 한화솔루션 外 복수 거래선에서 구매 중입니다.

다. 생산능력 및 생산능력의 산출 근거

(1) 생산능력

| (단위 : TON, 천매, ㎞) |

| 사업 부문 |

품 목 | 사업소 | 단위 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

| 유리 | 판유리 | 여주공장 | TON | 209,493 | 871,581 | 895,943 |

| 안전유리 | 전의공장 | 천매 | 8,183 | 32,629 | 32,893 | |

| 인테리어 및 유통 | PVC바닥재 外 | 아산공장 | ㎞ | 10,500 | 43,962 | 45,435 |

| 파일사업 | 콘크리트 파일 | 덕소공장 | TON | 103,936 | 539,840 | 542,080 |

(2) 생산능력 산출근거

① 산출기준

i) 최대생산가능일수 : 연간 총 일수에서 휴무 및 정비를 제외한 일수

ii) 일가동시간 : 일 총 가동 시간(24시간)에서 부동을 제외한 실제 가동시간

② 산출방법 : 최대생산 가능일수 × 일 가동시간 × 시간당 생산성

(3) 평균가동시간

① 사업소별 제품별 월간 실제 가동일수에 일 실제 가동시간을 곱한 시간

| (단위: 시간/월) |

| 사업 부문 | 품 목 | 단위 | 평균가동시간 |

| 유리 | 판유리 | 여주공장 | 715 |

| 안전유리 | 전의공장 | 498 | |

| 인테리어 및 유통 | PVC바닥재 外 | 아산공장 | 309 |

| 파일사업 | 콘크리트 파일 | 덕소공장 | 240 |

라. 생산실적 및 가동률

(1) 생산실적

| (단위: TON, 천매, ㎞) |

| 사업 부문 |

품 목 | 사업소 | 단위 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

| 유리 | 판유리 | 여주공장 | TON | 188,153 | 805,357 | 830,134 |

| 안전유리 | 전의공장 | 천매 | 7,074 | 29,116 | 29,569 | |

| 인테리어 및 유통 | PVC바닥재 外 | 아산공장 | ㎞ | 4,782 | 21,994 | 23,682 |

| 파일사업 | 콘크리트 파일 | 덕소공장 | TON | 79,502 | 342,991 | 381,163 |

(2) 당해 사업연도의 가동률

| (기준일: 2025년 03월 31일) | (단위 : TON, 천매, ㎞) |

| 사업 부문 | 품 목 | 사업소 | 단위 | 가동 가능 물량 | 실제 생산 물량 | 평균 가동률 |

| 유리 | 판유리 | 여주공장 | TON | 209,493 | 188,153 | 89.8% |

| 안전유리 | 전의공장 | 천매 | 8,183 | 7,074 | 86.5% | |

| 인테리어 및 유통 | PVC바닥재 外 | 아산공장 | ㎞ | 10,500 | 4,782 | 45.5% |

| 파일사업 | 콘크리트 파일 | 덕소공장 | TON | 103,936 | 79,502 | 76.5% |

마. 설비의 신설ㆍ매입계획 등

| (기준일: 2025년 03월 31일) | (단위 : 억원) |

| 사업 부문 | 투자기간 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 | 향후 투자액 |

| 유리 | 2023.10~2025.05 | 남여주물류단지 물류창고 | 물류능력 증가 | 207 | 173 | 34 |

| 안전유리 | 2023.11~2025.02 | 앞유리 및 옆유리 라인 증설 | 설비 개선 | 547 | 547 | - |

| 합 계 | 754 | 720 | 34 | |||

주1) 상기 계획은 향후 경영상황에 따라 변동될 수 있습니다.

주2) 상기 계획은 국내 신규 투자 계획이며, 경상투자와 출자 및 해외 투자 계획은 포함되지 않았습니다.

바. 생산설비의 현황

당사의 생산설비 현황의 자세한 내용은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4-1. 사업의 개요 - 생산설비의 현황(상세)' 참조 |

4. 매출 및 수주상황

가. 사업부문별 매출 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 사업 부문 | 매출유형 | 품 목 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

|

| 유리 | 제품 | 투명유리, 로이유리, 접합유리, 강화유리, 안전유리 外 |

내수 | 120,616 | 598,653 | 609,610 |

| 수출 | 91,661 | 352,620 | 314,949 | |||

| 합계 | 212,276 | 951,273 | 924,559 | |||

| 인테리어 및 유통 |

건축 내외장재, 인테리어, 산업용 外 |

내수 | 22,628 | 109,302 | 113,155 | |

| 수출 | 5,123 | 14,265 | 15,167 | |||

| 합계 | 27,750 | 123,567 | 128,323 | |||

| 파일 사업 |

PHC파일 外 | 내수 | 7,738 | 40,573 | 48,027 | |

| 수출 | - | - | - | |||

| 합계 | 7,738 | 40,573 | 48,027 | |||

| 제 품 소 계 | 내수 | 150,981 | 748,527 | 770,792 | ||

| 수출 | 96,783 | 366,885 | 330,116 | |||

| 합계 | 247,764 | 1,115,412 | 1,100,908 | |||

| 유리 | 상품 | 건축용 유리, 안전유리 外 |

내수 | 8,261 | 20,929 | 23,377 |

| 수출 | - | 6 | 119 | |||

| 합계 | 8,261 | 20,935 | 23,496 | |||

| 인테리어 및 유통 |

건축 내외장재, 인테리어, 산업용 外 |

내수 | 190,618 | 763,622 | 553,327 | |

| 수출 | 93 | 506 | 1,216 | |||

| 합계 | 190,712 | 764,128 | 554,543 | |||

| 파일 사업 |

PHC파일 外 | 내수 | 1,941 | 2,846 | 1,109 | |

| 수출 | - | - | - | |||

| 합계 | 1,941 | 2,846 | 1,109 | |||

| 상 품 소 계 | 내수 | 200,820 | 787,397 | 577,813 | ||

| 수출 | 94 | 512 | 1,335 | |||

| 합계 | 200,914 | 787,909 | 579,148 | |||

| 총 합 계 | 내수 | 351,801 | 1,535,925 | 1,348,605 | ||

| 수출 | 96,877 | 367,397 | 331,451 | |||

| 합계 | 448,678 | 1,903,321 | 1,680,056 | |||

나. 판매 조건 및 경로, 판매 전략, 주요 매출처(요약)

건축용 유리 및 인테리어 사업은 대부분 내수 영업을 중심으로 진행하고 있으나, 인테리어의 경우 수출 부문도 지속적으로 확대하여 운영하고 있습니다.

자동차 안전유리는 국내자동차사(내수/수출), 해외거래선, A/S 대상으로 판매를 하고 있습니다. 국내자동차사의 경우 경쟁입찰을 통해 공급 차종을 수주하게 되며, 5~6년간 수주 양산 차종에 대해 생산계획에 따라 공급 판매를 하고 있으며, 해외거래선 및 A/S의 경우 발주를 통해 제품 판매를 하고 있습니다.

파일 사업부문은 대형건설사 내수 위주의 안정적인 수요처 수주를 선점하고 특화된 제품의 개발을 통해 수익성 위주로 판매를 증대하고 있습니다.

각 사업들의 판매조건은 거래선별 상호 협의된 조건 및 당사 채권관리 기준에 따라 세금계산서가 발행되어 현금 또는 (전자)어음으로 회수하고 있으며, 수출의 경우 거래처와 인도조건에 따라 좀 더 다양한 방법을 사용하고 있습니다.

당사의 판매 조건 및 경로, 판매전략, 주요 매출처의 자세한 내용은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4-2. 사업의 개요 - 판매 조건 및 경로, 판매 전략, 주요 매출처(상세)' 참조 |

다. 수주상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | |||

| 유리 | ~ 2025.03.31 | - | 77,122 | 51,883 | 25,239 |

| 인테리어 및 유통 | ~ 2025.03.31 | - | 52,960 | 30,252 | 22,707 |

| 파일사업 | ~ 2025.03.31 | - | 2,063 | 666 | 1,398 |

| 합 계 | 132,145 | 82,801 | 49,344 | ||

주1) 각 사업부문별 수주계약 중 공시서류 작성기간 중 계약이 종료되지 않은 총액 5억원 이상의 주요 수주계약을 취합하여 작성하였습니다.

주2) 수주총액, 기납품액 및 수주잔고는 부가가치세 제외 금액입니다.

주3) 자동차용 안전유리 수주 사항은 회사의 중요한 영업기밀에 해당되어 공시할 경우 현저한 손실을 초래할 위험이 있어 기재하지 않았습니다.

5. 위험관리 및 파생거래

가. 위험관리

연결기업에서 발생할 수 있는 주요 위험은 아래에 설명되는 바와 같이 신용 위험, 유동성 위험, 시장 위험, 공정가치 위험 등이 있습니다. 연결기업의 경영진은 기존의 각 위험별 관리절차를 검토ㆍ감독하며 위험의 효율적 대응을 위한 관리정책을 개발하고 있습니다.

위험관리의 자세한 내용은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4-3. 사업의 개요 - 위험관리(상세)' 참조 |

나. 파생상품

당분기말 현재 연결기업이 보유하고 있는 파생상품 내역은 다음과 같습니다.

| (단위 : USD, 천원) |

| 구분 | 거래목적 | 파생상품 종류 |

회계처리 | 계약처 | 거래일 | 만기일 | 포지션 | 거래금액 (USD) |

약정환율 | 거래금액 (KRW) |

| 선급금 | 공정가액 위험회피 | 통화스왑 | 매매목적 | 하나은행 | 2025-03-24 | 2025-04-24 | USD매도 | 12,817,460 | 1459.39 | 18,705,674 |

| 선급금 | 공정가액 위험회피 | 통화스왑 | 매매목적 | 신한은행 | 2025-03-24 | 2025-04-24 | USD매도 | 1,249,979 | 1459.39 | 1,824,207 |

| 선급금 | 공정가액 위험회피 | 통화스왑 | 매매목적 | 신한은행 | 2025-03-24 | 2025-04-24 | USD매도 | 24,314,327 | 1459.39 | 35,484,086 |

| 합 계 | 38,381,766 | - | 56,013,967 | |||||||

당분기 중 파생상품의 평가손익 변동 내역은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 내 역 | 기초 | 평가이익 | 평가손실 | 정산 | 당분기말 |

| 통화스왑 | 통화스왑(자산) | 1,211,721 | - | - | (1,211,721) | - |

| 통화스왑 | 통화스왑(부채) | (538,165) | - | (203,282) | 538,165 | (203,282) |

| 합 계 | 673,556 | - | (203,282) | (673,556) | (203,282) | |

6. 주요계약 및 연구개발활동

가. 기술도입계약

| 계약상대방 (기술도입처) |

계약기간 | 계약내용 (도입기술) |

비고 |

| Asahi Inc. | 2019.01.01. ~ 2029.12.21. | HUD용 차음특허 사용료 | 주1), 주2) |

주1) 상기 계약은 2023년 12월에 체결되었으나 소급하여 계약의 효력이 발생하는 것으로 합의하였습니다.

주2) 상기 계약에 따른 라이선스 지급액은 당사 판매량 기준으로 산정되며, 연 1회 지급됩니다. 다만, 당사 경영상 영업기밀에 해당되는 내용의 유출 가능성이 있어 지급의 구체적인 사항은 기재하지 아니하였습니다.

나. 기술제공계약

| 계약상대방 (기술도입처) |

계약기간 | 계약내용 (제공기술) |

비고 |

| PT. KCC GLASS INDONESIA | 2024.11. 1. ~ 2029.10.21 | 판유리 생산기술 | 주) |

주) 상기 계약에 따른 기술료 수금액은 기술도입처의 매출액 기준으로 산정되며, 연 1회 수금됩니다. 다만, 당사 경영상 영업기밀에 해당되는 내용의 유출 가능성이 있어 수금의 구체적인 사항은 기재하지 아니하였습니다.

다. 지급보증계약

| (단위 : USD) |

| 보증한 회사 | 보증 받은 자 | 채권자 | 내역 | 지급보증액 | 보증한도액 | 지급보증기간 |

| (주)케이씨씨글라스 | PT. KCC GLASS INDONESIA (종속기업) |

PT BANK KEB HANA INDONESIA | 지급보증 | 18,271,676 | 18,271,676 | 2022.09.22 ~ 2029.12.30 |

주) 당사의 종속기업인 PT. KCC GLASS INDONESIA는 공장 설립 관련 재원 마련 등을 위하여 PT BANK KEB HANA INDONESIA와 차입계약을 체결하였으며, 당사가 지급보증한 총 차입한도는 USD 18,271,676입니다. 결산일 현재 차입계약에 대하여 예상되는 지급보증금액에 대한 기대신용손실 상당액을 금융보증부채로 계상하였습니다.

라. 금전대차계약

| (단위 : USD, %) |

| 채권자 | 채무자 | 대여금액 | 대여 이자율 | 대여 목적 | 대여 기간 |

| (주)케이씨씨글라스 | PT. KCC GLASS INDONESIA (종속기업) |

88,000,000 | 5.41% | 시설자금 및 운영자금 대여 | 계약 체결일로부터 5년 |

주1) 당사의 종속기업인 PT. KCC GLASS INDONESIA는 공장 설립 관련 재원 마련 등을 위하여 당사와의 금전대차계약을 체결하였으며, 총 대여금액은 USD 88,000,000 입니다.

주2) 대여 이자율은 변동금리를 적용하며, 기재된 이율은 참고를 위해 이사회 결의일(2024년 3월 13일) 기준으로 산출한 수치입니다.

주3) 금전대차계약의 대여 기간은 계약 체결일로부터 5년이며 금전대여 결정 내용은 진행 상황에 따라 변동될 수 있습니다.

마. 연구개발 비용

| (단위 : 천원) |

| 과 목 | 제6기 1분기 (2025년) |

제5기 (2024년) |

제4기 (2023년) |

| 시험분석비 | 6,604,191 | 9,086,295 | 8,171,518 |

| 인건비 | 1,593,812 | 7,395,360 | 7,804,330 |

| 감가상각비 | 301,753 | 1,333,393 | 1,315,504 |

| 기타 | 1,097,360 | 4,259,524 | 4,319,875 |

| 연구개발비용 계 | 9,597,116 | 22,074,571 | 21,611,227 |

| (정부보조금) | (1,928,857) | (2,726,796) | (225,465) |

| 연구개발비/매출액비율 [연구개발비용계/당기매출액*100] |

2.1% | 1.2% | 1.3% |

주) 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 작성하였습니다.

바. 연구개발 실적

당사의 자세한 연구개발 실적은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4-4. 사업의 개요 - 연구개발 실적(상세)' 참조 |

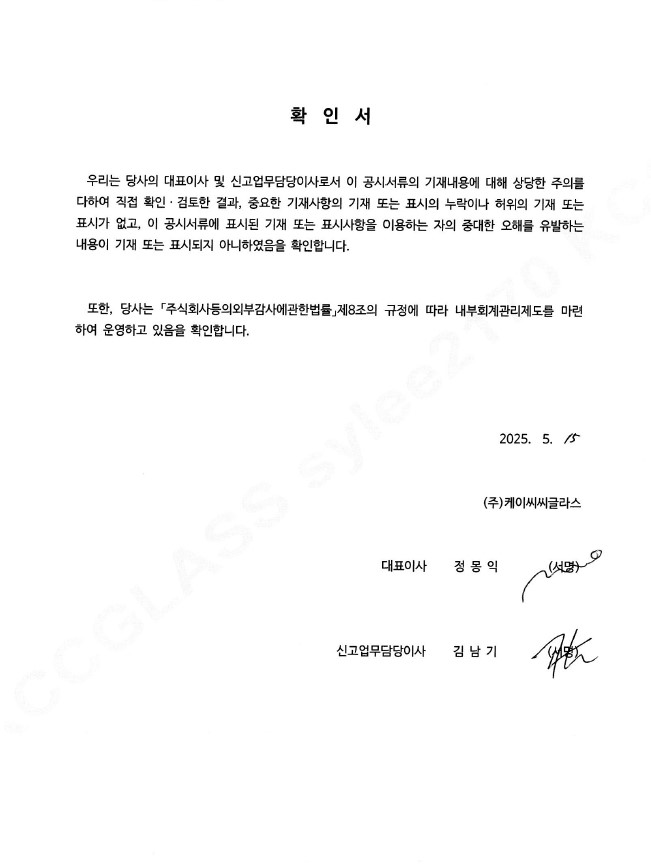

사. 연구개발 조직

|

|

연구개발조직도 |

7. 기타 참고사항

가. 지적 재산권

공시서류 작성기준일 현재까지 당사는 총 463건의 특허를 출원하여 166건을 등록 유지중이며, 125건은 현재 출원계류중 입니다. 또한, 실용신안과 관련하여 총 66건을 출원하여 3건을 등록 유지중이며, 출원계류중인 건은 없습니다.

공시서류 작성일 기준 최근 3년간(2023년~2025년) 등록된 자세한 사항은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4-5. 사업의 개요 - 지적재산권(상세)' 참조 |

나. 환경 물질의 배출 또는 환경 보호와 관련된 규제의 준수

당사는 유리, 바닥재, 필름, 콘크리트 파일 등을 생산하면서 발생되는 대기, 수질, 폐기물 등 환경오염물질 발생을 원천적으로 저감하고 환경오염물질 방지시설의 적정 운영 및 철저한 유지관리를 통해 환경법규 준수 및 환경오염물질 배출을 최소화하고 있습니다.

당사는 대기오염물질 배출량을 줄이기 위해 적극적으로 대기방지시설 투자를 진행하고 있습니다. 2015년 탈황설비(SDR, Semi Dry Reactor) 설치를 시작으로 2019년 탈질설비(SCR, Selective Catalytic Reduction), 저녹스 버너를 설치하였고 굴뚝자동측정기기(TMS,Tele Monitoring System)와 사물인터넷 측정기기를 도입하여 상시 대기오염물질 배출 현황을 감시하고 있습니다. 이외에도 사업장 VOC 저감배출을 위해 축열식 소각설비(RTO, Regenerated Thermal Oxidizer)를 설치/운영하고 있으며, 미세먼지 저감 배출을 위해 자발적 협약을 체결하여 이행하고 있습니다.

| 주관 | 협약명 | 협약체결 | 협약기간 |

| 수도권대기환경청 | 제5,6차 계절관리제 미세먼지 저감 자발적 협약 | 여주공장 | 2023.12 ~ 2025.03 |

또한, 실내공기질관리법에 따른 실내 건축자재 오염물질 규제, 실내용 바닥재 프탈레이트 가소제 규제 등과 같이 최근 강화되고 있는 제품 내 유해화학물질의 규제에 대응하기 위해 Low VOC(Volatile Organic Compounds) 제품 등과 같은 친환경 제품을 지속적으로 개발하여 공급하고 있습니다.

이러한 규제 대응 뿐만 아니라, 정부의 저탄소 녹색성장 국가 전력 및 정책에 부응하기 위해 지속적으로 사업장 온실가스 및 에너지 저감 활동 추진 등 녹색기술 및 녹색에너지 활성화를 도모하고 있습니다.

다. 각 사업장별 환경설비 투자금액

| (단위 : 백만원) |

| 사업장 | 투자 내역 | 투자기간 | 투자 금액 |

| 가평공장 | 저품위규사장 자동식 세륜시설 설치 | 2023.11 | 31 |

| 여주공장 | 판유리 7호기 세라믹촉매필터(CCF) 설치 | 2023.05~2024.11 | 13,997 |

| 아산공장 | LVT 반바리믹서 토출부 오염물질 방지 시설 | 2024.08~2024.11 | 385 |

| 합 계 | 14,413 | ||

라. 시장여건 및 영업의 개황 등

(1) 주요 제품 시장 점유율

[유리 부문]

유리 시장은 국내 2개의 제조사와 다양한 국가로부터 유입된 수입유리가 경쟁하고 있습니다. 건축용 유리는 국내 건설경기 악화로 저단가 원재료에 대한 수요가 증가하고 있으며, 국내 제조사와 수입유리 간의 가격경쟁이 심화되었습니다. 수입유리는 중국 건설경기 위축 지속에 따라 말레이시아 등 저가 동남아 수입유리의 국내 유입량이 늘어나고 있습니다. 코팅유리의 경우 국내 2개의 제조사와 수입유리가 경쟁하고 있으며, 국내 생산 유리의 시장점유율이 높습니다. 국내 제조사들은 고부가가치 제품인 코팅유리 판매 확대를 위하여 제품 가격 경쟁력 확보 및 신제품 개발 등 치열하게 경쟁하고 있습니다.

[최근 3개년 국내시장 건축용 판유리 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 50% | 50% | 50% |

| 기타 | 50% | 50% | 50% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 당사 자체 시장 정리 자료

[최근 3개년 국내시장 건축용 코팅유리 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 46% | 46% | 44% |

| 기타 | 54% | 54% | 56% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 당사 자체 시장 정리 자료

[최근 3개년 국내시장 자동차 유리 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 75% | 75% | 73% |

| A사 | 21% | 21% | 23% |

| B사 | 4% | 4% | 4% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 한국자동차산업협회, 당사 자체 시장 정리 자료

[인테리어 및 유통 부문]

인테리어 시장은 부동산 대출 규제와 기준 금리 인상으로 인한, 주택 거래량 감소로 시장 전망이 매우 어려운 상황입니다. 하지만 주거 공간에 대한 다양한 필요성과 인식의 변화에 따라, 인테리어 수요 증가세가 이뤄지고 있습니다. 또한, 다수의 업체가 시장에서 다양한 사업 모델로 서로 경쟁함으로써 인테리어 시장 성장을 견인하고 있습니다. 당사도 우위를 점하는 다양한 제품과 상품 서비스를 기반으로 인테리어 사업의 형태를 확장해 나가고 있습니다. 특히, 자체 생산하고 있는 로이유리를 적용하는 홈씨씨 윈도우와 LVT를 비롯한 PVC 바닥재 및 라미필름 경쟁력과 함께 주요 건설사에 공급해 온 인테리어 자재 경쟁력 및 운영 노하우를 적극적으로 활용하여 인테리어 시장에서의 위상을 높여가고 있습니다.

[최근 3개년 국내시장 PVC 주거용 바닥재 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 23% | 23% | 26% |

| A사 | 41% | 41% | 36% |

| B사 | 13% | 13% | 16% |

| 기타 | 23% | 23% | 22% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 당사 자체 시장 정리 자료

[최근 3개년 국내시장 라미필름 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 16% | 16% | 16% |

| A사 | 29% | 29% | 29% |

| B사 | 20% | 20% | 20% |

| 기타 | 35% | 35% | 35% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 당사 자체 시장 정리 자료

[파일 사업 부문]

콘크리트 파일 시장은 상위 6개사가 시장의 65% 수준의 점유율을 차지하는 경쟁구도를 나타내고 있으며, 당사는 연간 약 60만톤 규모의 생산능력을 보유함으로써 업계 선두권 그룹을 형성하고 있습니다. 당사는 수도권에 가장 인접한 지역에 위치한 공장으로 수도권 내 최대 생산설비를 갖추고 있으며, 서울, 인천, 경기, 강원, 충청권을 주력으로 하며, 전략적인 물류 네트워크를 기반으로 영호남 지역을 포함한 전 지역에 파일 공급이 가능합니다.

[최근 3개년 국내시장 콘크리트 파일 시장점유율 현황]

| 회사명 | 2025년 1분기 | 2024년 | 2023년 |

| 당사 | 10% | 10% | 9% |

| A사 | 12% | 12% | 13% |

| B사 | 13% | 13% | 10% |

| 기타 | 65% | 65% | 68% |

| 합계 | 100% | 100% | 100% |

주) 출처 : 당사 자체 시장 정리 자료

| ※상세 현황은 '상세표-4-6. 사업의 개요 - 시장 여건 및 영업의 개황 등(상세)' 참조 |

마. 신규 사업 등의 내용 및 전망

(1) 인도네시아 유리공장 신규투자

당사는 종속 자회사인 PT. KCC GLASS INDONESIA를 통해, 인도네시아 중부 자바 바탕산업단지에 위치한 신규 유리 생산시설을 완공하여 2024년 10월 가동을 시작하였습니다. 인도네시아는 수도 이전 등 지속적인 건설시장 성장이 예상되며, 경제규모도 꾸준히 성장하여 과거 10개년 경제성장율 평균이 약 5% 수준에 달할 정도로 지속 성장하고 있는 국가입니다. 인구수는 2억 7천만명으로 중국, 인도, 미국에 이어 세계 4위로 성장잠재력도 높은 것으로 평가받고 있습니다. 인도네시아 공장은 당사의 첫 해외 생산 기지로, 2021년부터 약 3,000억원이 투자되었으며, 연간 43만 8,000톤의 판유리 생산능력을 보유하고 있습니다. 당사는 해당 시설투자를 통해 동남아 및 글로벌 시장을 타깃으로 영업활동을 확대할 계획입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위: 천원) |

| 구 분 | 제6기 1분기 | 제5기 | 제4기 |

| (2025년 3월말) | (2024년말) | (2023년말) | |

| [유동자산] | 1,019,622,611 | 1,041,992,358 | 912,921,221 |

| ㆍ현금및현금성자산 | 129,518,144 | 269,709,954 | 231,279,582 |

| ㆍ매출채권및기타채권 | 215,058,135 | 224,815,576 | 223,911,187 |

| ㆍ기타유동금융자산 | 196,520,251 | 109,624,936 | 107,447,078 |

| ㆍ재고자산 | 374,079,378 | 337,019,758 | 258,251,663 |

| ㆍ기타유동자산 | 104,446,703 | 100,822,135 | 92,031,711 |

| [비유동자산] | 1,431,187,682 | 1,452,306,536 | 1,310,758,377 |

| ㆍ장기매출채권및기타채권 | 58,019,489 | 45,604,845 | 36,239,060 |

| ㆍ기타비유동금융자산 | 36,562,658 | 37,514,802 | 26,059,228 |

| ㆍ관계기업및공동기업투자 | 74,232,645 | 74,424,807 | 74,959,862 |

| ㆍ유형자산 | 1,070,621,380 | 1,088,339,809 | 912,115,284 |

| ㆍ무형자산 | 60,266,047 | 63,136,164 | 66,677,931 |

| ㆍ투자부동산 | 67,034,972 | 67,340,469 | 69,484,133 |

| ㆍ기타비유동자산 | 64,450,492 | 75,945,640 | 125,222,879 |

| 자산총계 | 2,450,810,293 | 2,494,298,894 | 2,223,679,597 |

| [유동부채] | 379,338,518 | 554,315,377 | 322,335,002 |

| [비유동부채] | 610,140,086 | 451,042,315 | 413,329,745 |

| 부채총계 | 989,478,604 | 1,005,357,692 | 735,664,746 |

| [지배기업 소유주지분] | 1,461,330,310 | 1,488,939,948 | 1,488,013,066 |

| ㆍ자본금 | 15,970,512 | 15,970,512 | 15,970,512 |

| ㆍ자본잉여금 | 1,070,361,399 | 1,162,661,991 | 1,162,662,120 |

| ㆍ자본조정 | (1,113,989) | (1,113,989) | (1,113,989) |

| ㆍ기타포괄손익누계액 | 1,944,286 | 2,384,419 | (842,453) |

| ㆍ이익잉여금 | 374,168,102 | 309,037,015 | 311,336,876 |

| [비지배지분] | 1,379 | 1,254 | 1,786 |

| 자본총계 | 1,461,331,689 | 1,488,941,202 | 1,488,014,851 |

| 종속·관계·공동기업 투자주식의 평가방법 | 지분법 | 지분법 | 지분법 |

| 구 분 | 제6기 1분기 | 제5기 | 제4기 |

| (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

|

| 매출액 | 448,678,015 | 1,903,321,455 | 1,680,055,647 |

| 영업이익 | (5,624,770) | 57,180,712 | 95,020,315 |

| 당기순이익 | (11,225,981) | 36,953,126 | 81,715,932 |

| ㆍ지배기업 소유주지분 | (11,225,580) | 36,953,903 | 81,716,194 |

| ㆍ비지배지분 | (401) | (777) | (262) |

| 총포괄이익 | (11,666,180) | 36,001,683 | 80,478,435 |

| ㆍ지배기업 소유주지분 | (11,665,713) | 36,002,344 | 80,478,626 |

| ㆍ비지배지분 | (466) | (661) | (191) |

| 기본주당순이익(단위 : 원) | (704) | 2,318 | 5,125 |

| 희석주당순이익(단위 : 원) | (704) | 2,318 | 5,125 |

| 연결에 포함된 회사 수 | 1 | 1 | 1 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

나. 요약별도재무정보

| (단위: 천원) |

| 구 분 | 제6기 1분기 | 제5기 | 제4기 |

| (2025년 3월말) | (2024년말) | (2023년말) | |

| [유동자산] | 974,123,899 | 1,008,256,786 | 904,562,514 |

| ㆍ현금및현금성자산 | 129,101,265 | 266,075,225 | 229,423,395 |

| ㆍ매출채권및기타채권 | 215,164,278 | 228,460,535 | 226,858,197 |

| ㆍ기타유동금융자산 | 190,970,000 | 103,918,076 | 107,447,078 |

| ㆍ재고자산 | 346,540,045 | 324,471,518 | 258,251,663 |

| ㆍ기타유동자산 | 92,348,312 | 85,331,432 | 82,582,180 |

| [비유동자산] | 1,451,959,443 | 1,349,792,679 | 1,198,243,060 |

| ㆍ장기매출채권및기타채권 | 182,877,904 | 160,712,621 | 37,452,326 |

| ㆍ기타비유동금융자산 | 36,562,657 | 37,514,801 | 26,059,228 |

| ㆍ관계기업및공동기업투자 | 73,711,779 | 73,711,779 | 73,711,779 |

| ㆍ종속기업투자 | 163,921,813 | 63,590,813 | 42,726,563 |

| ㆍ유형자산 | 824,355,706 | 829,785,604 | 777,215,992 |

| ㆍ무형자산 | 60,253,076 | 63,121,421 | 66,660,305 |

| ㆍ투자부동산 | 67,034,972 | 67,340,469 | 69,484,133 |

| ㆍ기타비유동자산 | 43,241,535 | 54,015,171 | 104,932,735 |

| 자산총계 | 2,426,083,342 | 2,358,049,466 | 2,102,805,573 |

| [유동부채] | 352,666,705 | 513,030,678 | 318,517,215 |

| [비유동부채] | 570,115,125 | 327,244,616 | 287,784,239 |

| 부채총계 | 922,781,829 | 840,275,294 | 606,301,454 |

| ㆍ자본금 | 15,970,512 | 15,970,512 | 15,970,512 |

| ㆍ자본잉여금 | 1,070,078,047 | 1,162,378,047 | 1,162,378,047 |

| ㆍ자본조정 | (1,113,989) | (1,113,989) | (1,113,989) |

| ㆍ기타포괄손익누계액 | - | - | - |

| ㆍ이익잉여금 | 418,366,943 | 340,539,601 | 319,269,549 |

| 자본총계 | 1,503,301,513 | 1,517,774,172 | 1,496,504,119 |

| 종속·관계·공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 구분 | 제6기 1분기 | 제5기 | 제4기 |

| (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

|

| 매출액 | 445,148,827 | 1,903,321,455 | 1,680,055,647 |

| 영업이익 | 19,328 | 67,644,555 | 99,335,984 |

| 당기순이익 | 1,470,675 | 60,524,874 | 86,724,176 |

| 총포괄이익 | 1,470,675 | 56,345,385 | 84,400,353 |

| 기본주당순이익(단위: 원) | 92 | 3,796 | 5,440 |

| 희석주당순이익(단위: 원) | 92 | 3,796 | 5,440 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 6 기 1분기말 2025.03.31 현재 |

|

제 5 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 6 기 1분기말 |

제 5 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

1,019,622,610,539 |

1,041,992,358,100 |

|

현금및현금성자산 |

129,518,143,961 |

269,709,954,219 |

|

유동매출채권 |

204,092,811,980 |

211,599,963,555 |

|

기타채권 |

10,965,323,000 |

13,215,612,444 |

|

기타유동금융자산 |

196,520,250,603 |

109,624,936,020 |

|

선급금 |

83,842,096,241 |

77,212,933,593 |

|

선급비용 |

1,532,138,345 |

1,567,081,364 |

|

기타유동자산 |

18,929,737,533 |

21,857,057,591 |

|

반환제품회수권 |

142,730,594 |

185,061,627 |

|

재고자산 |

374,079,378,282 |

337,019,757,687 |

|

비유동자산 |

1,431,187,682,447 |

1,452,306,536,268 |

|

비유동매출채권 |

2,262,527,484 |

2,049,703,637 |

|

기타채권 |

55,756,961,547 |

43,555,142,552 |

|

기타비유동금융자산 |

36,562,657,515 |

37,514,801,753 |

|

장기선급금, 총액 |

27,871,938,980 |

36,111,040,657 |

|

장기선급비용, 총액 |

759,221,079 |

763,746,679 |

|

관계기업투자 |

74,232,644,959 |

74,424,807,383 |

|

사용권자산 |

34,182,504,614 |

34,340,678,824 |

|

유형자산 |

1,070,621,379,868 |

1,088,339,808,755 |

|

무형자산 |

60,266,046,658 |

63,136,163,840 |

|

투자부동산 |

67,034,972,208 |

67,340,468,536 |

|

순확정급여자산 |

1,591,278,853 |

4,683,339,736 |

|

이연법인세자산 |

45,548,682 |

46,833,916 |

|

자산총계 |

2,450,810,292,986 |

2,494,298,894,368 |

|

부채 |

||

|

유동부채 |

379,338,517,754 |

554,315,377,237 |

|

단기매입채무 |

146,606,378,618 |

166,440,730,156 |

|

단기차입금 |

6,247,052,345 |

6,829,271,771 |

|

유동성장기차입금 |

5,127,020,121 |

25,495,620,228 |

|

유동성사채 |

0 |

109,991,917,435 |

|

기타채무 |

116,030,037,549 |

115,476,455,708 |

|

기타유동금융부채 |

203,281,844 |

538,165,343 |

|

기타 유동부채 |

97,632,647,717 |

119,459,468,694 |

|

유동충당부채 |

1,911,196,856 |

1,713,660,021 |

|

당기법인세부채 |

5,580,902,704 |

8,370,087,881 |

|

비유동부채 |

610,140,085,857 |

451,042,315,061 |

|

장기차입금 |

20,879,126,604 |

105,118,705,339 |

|

비유동성사채 |

489,044,657,335 |

239,584,035,464 |

|

기타채무 |

26,136,725,326 |

25,027,231,020 |

|

기타 비유동 부채 |

12,363,884,485 |

17,065,698,722 |

|

확정급여부채 |

538,841,569 |

379,080,164 |

|

기타장기종업원급여부채 |

5,850,116,878 |

5,883,090,437 |

|

비유동충당부채 |

20,128,364,717 |

21,510,441,774 |

|

이연법인세부채 |

35,198,368,943 |

36,474,032,141 |

|

부채총계 |

989,478,603,611 |

1,005,357,692,298 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

1,461,330,310,060 |

1,488,939,947,823 |

|

자본금 |

15,970,512,000 |

15,970,512,000 |

|

자본잉여금 |

1,070,361,399,238 |

1,162,661,990,794 |

|

자본조정 |

(1,113,988,899) |

(1,113,988,899) |

|

기타포괄손익누계액 |

1,944,285,593 |

2,384,419,043 |

|

이익잉여금(결손금) |

374,168,102,128 |

309,037,014,885 |

|

비지배지분 |

1,379,315 |

1,254,247 |

|

자본총계 |

1,461,331,689,375 |

1,488,941,202,070 |

|

자본과부채총계 |

2,450,810,292,986 |

2,494,298,894,368 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 6 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 5 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 6 기 1분기 |

제 5 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

448,678,014,678 |

448,678,014,678 |

389,090,725,336 |

389,090,725,336 |

|

매출원가 |

404,450,966,108 |

404,450,966,108 |

324,634,280,487 |

324,634,280,487 |

|

매출총이익 |

44,227,048,570 |

44,227,048,570 |

64,456,444,849 |

64,456,444,849 |

|

판매비와관리비 |

49,851,818,657 |

49,851,818,657 |

43,684,643,839 |

43,684,643,839 |

|

영업이익(손실) |

(5,624,770,087) |

(5,624,770,087) |

20,771,801,010 |

20,771,801,010 |

|

지분법손익 |

90,337,576 |

90,337,576 |

(350,647,791) |

(350,647,791) |

|

금융수익 |

7,094,031,469 |

7,094,031,469 |

7,832,416,145 |

7,832,416,145 |

|

금융원가 |

(15,213,769,480) |

(15,213,769,480) |

(16,401,339,398) |

(16,401,339,398) |

|

기타이익 |

4,310,828,148 |

4,310,828,148 |

2,987,222,932 |

2,987,222,932 |

|

기타손실 |

(1,473,411,922) |

(1,473,411,922) |

(1,004,913,075) |

(1,004,913,075) |

|

법인세비용차감전순이익(손실) |

(10,816,754,296) |

(10,816,754,296) |

13,834,539,823 |

13,834,539,823 |

|

법인세비용(수익) |

409,226,309 |

(409,226,000) |

4,745,393,277 |

4,745,393,000 |

|

당기순이익(손실) |

(11,225,980,605) |

(11,225,980,605) |

9,089,146,546 |

9,089,146,546 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(11,225,579,757) |

(11,225,579,757) |

9,089,370,538 |

9,089,370,538 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(400,848) |

(400,848) |

(223,992) |

(223,992) |

|

기타포괄손익 |

(440,199,090) |

(440,199,090) |

692,936,098 |

692,936,098 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(440,199,090) |

(440,199,090) |

692,936,098 |

692,936,098 |

|

해외사업장환산외환차이(세후기타포괄손익) |

(440,199,090) |

(440,199,090) |

692,936,098 |

692,936,098 |

|

총포괄손익 |

(11,666,179,695) |

(11,666,179,695) |

9,782,082,644 |

9,782,082,644 |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(11,665,713,207) |

(11,665,713,207) |

9,782,283,538 |

9,782,283,538 |

|

포괄손익, 비지배지분 |

(466,488) |

(466,488) |

(200,894) |

(200,894) |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

(704.0) |

(704.0) |

570.0 |

570.0 |

|

희석주당이익(손실) (단위 : 원) |

(704.0) |

(704.0) |

570.0 |

570.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 6 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 5 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

15,970,512,000 |

1,162,662,119,801 |

(1,113,988,899) |

(842,453,160) |

311,336,875,779 |

1,488,013,065,521 |

1,785,760 |

1,488,014,851,281 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

9,089,370,538 |

9,089,370,538 |

(223,992) |

9,089,146,546 |

|

해외사업환산손익 |

0 |

0 |

0 |

692,913,000 |

0 |

692,913,000 |

23,098 |

692,936,098 |

|

연차배당 |

0 |

0 |

0 |

0 |

(22,320,666,200) |

(22,320,666,200) |

0 |

(22,320,666,200) |

|

중간배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본잉여금의 이익잉여금 전환 |

||||||||

|

종속기업지분의 추가 취득 |

0 |

(129,007) |

0 |

0 |

0 |

(129,007) |

129,007 |

0 |

|

자본 증가(감소) 합계 |

0 |

(129,007) |

0 |

692,913,000 |

(13,231,295,662) |

(12,538,511,669) |

(71,887) |

(12,538,583,556) |

|

2024.03.31 (기말자본) |

15,970,512,000 |

1,162,661,990,794 |

(1,113,988,899) |

(149,540,160) |

298,105,580,117 |

1,475,474,553,852 |

1,713,873 |

1,475,476,267,725 |

|

2025.01.01 (기초자본) |

15,970,512,000 |

1,162,661,990,794 |

(1,113,988,899) |

2,384,419,043 |

309,037,014,885 |

1,488,939,947,823 |

1,254,247 |

1,488,941,202,070 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

(11,225,579,757) |

(11,225,579,757) |

(400,848) |

(11,225,980,605) |

|

해외사업환산손익 |

0 |

0 |

0 |

(440,133,450) |

(440,133,450) |

(65,640) |

(440,199,090) |

|

|

연차배당 |

0 |

0 |

0 |

0 |

(15,943,333,000) |

(15,943,333,000) |

0 |

(15,943,333,000) |

|

중간배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본잉여금의 이익잉여금 전환 |

0 |

(92,300,000,000) |

0 |

0 |

92,300,000,000 |

0 |

0 |

0 |

|

종속기업지분의 추가 취득 |

0 |

(591,556) |

0 |

0 |

0 |

(591,556) |

591,556 |

0 |

|

자본 증가(감소) 합계 |

0 |

(92,300,591,556) |

0 |

(440,133,450) |

65,131,087,243 |

(27,609,637,763) |

125,068 |

(27,609,512,695) |

|

2025.03.31 (기말자본) |

15,970,512,000 |

1,070,361,399,238 |

(1,113,988,899) |

1,944,285,593 |

374,168,102,128 |

1,461,330,310,060 |

1,379,315 |

1,461,331,689,375 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 6 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 5 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 6 기 1분기 |

제 5 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(53,325,501,781) |

18,589,445,709 |

|

당기순이익(손실) |

(11,225,980,605) |

9,089,146,546 |

|

손익조정항목 |

40,860,716,681 |

33,852,399,284 |

|

영업활동으로 인한 자산 부채의 변동 |

(78,486,163,173) |

(24,043,136,269) |

|

법인세의납부 |

(4,474,074,684) |

(308,963,852) |

|

투자활동현금흐름 |

(121,112,228,318) |

(49,595,495,081) |

|

유형자산의 취득 |

(25,628,005,432) |

(39,610,831,213) |

|

무형자산의 취득 |

(25,709,769) |

(307,131,980) |

|

투자부동산의 취득 |

(660,413) |

0 |

|

사용권자산의 취득 |

0 |

(295,290,000) |

|

보증금의 증가 |

(13,386,077,070) |

(13,753,589,984) |

|

단기금융상품의 증가 |

(186,000,000,000) |

0 |

|

단기금융상품의 감소 |

83,000,000,000 |

0 |

|

장기대여금의 증가 |

0 |

0 |

|

단기대여금의 증가 |

(515,000,000) |

(980,000,000) |

|

당기손익-공정가치측정금융자산의 순증감 |

15,151,590,745 |

0 |

|

상각후원가측정금융자산의 증가 |

0 |

0 |

|

유형자산의 처분 |

317,028,318 |

855,299,908 |

|

무형자산의 처분 |

0 |

293,636,364 |

|

보증금의 회수 |

220,042,045 |

410,842,059 |

|

정부보조금의 수령 |

46,988,069 |

14,907,168 |

|

단기대여금의 감소 |

549,541,257 |

1,570,064,953 |

|

이자수취 |

4,634,068,514 |

1,943,313,398 |

|

배당금수취 |

523,965,418 |

263,284,246 |

|

재무활동현금흐름 |

33,363,479,713 |

(647,862,703) |

|

단기차입금의 순증감 |

(582,219,426) |

(1,310,260,948) |

|

장기차입금의 순증감 |

(102,508,619,323) |

3,780,769,027 |

|

기타금융자산의 순증감 |

0 |

0 |

|

임대보증금의 증가 |

548,450,000 |

97,350,000 |

|

임대보증금의 감소 |

(47,600,000) |

(93,850,000) |

|

사채의 발행 |

249,387,268,400 |

0 |

|

사채의 상환 |

(110,000,000,000) |

0 |

|

이자지급 |

(3,032,499,738) |

(2,730,579,082) |

|

배당금지급 |

0 |

0 |

|

리스부채의 상환 |

(401,300,200) |

(391,291,700) |

|

현금및현금성자산에 대한 환율변동효과 |

882,440,128 |

552,427,032 |

|

기초현금및현금성자산 |

269,709,954,219 |

231,279,582,315 |

|

현금및현금성자산의순증가(감소) |

(140,191,810,258) |

(31,101,485,043) |

|

기말현금및현금성자산 |

129,518,143,961 |

200,178,097,272 |

3. 연결재무제표 주석

1. 일반적 사항 (연결)

|

설립일자 |

|

지배기업인 주식회사 케이씨씨글라스(이하 "지배기업")는 유리 및 홈씨씨, 상재 사업부문을 영위할 목적으로 2020년 1월 1일을 분할 기일로 하여 주식회사 케이씨씨에서 인적분할의 방법으로 설립되었습니다. 또한, 지배기업은 2020년 12월 1일과 2022년 4월 13일을 합병기일로 하여 코리아오토글라스㈜와 ㈜코마글로벌을 각각 흡수 합병하였습니다. |

|

상장일자 |

|

2020년 1월 21일자로 한국거래소에 지배기업의 주식을 상장하였습니다. |

|

주요 사업 소재지 |

|

1) 본사, 수도권영업소 : 서울특별시 서초구 강남대로 587 (잠원동 27-8) |

|

주요 사업 내용 |

|

유리, 인테리어 및 유통상품, 콘크리트파일 사업 |

|

대표이사 |

|

정몽익, 변종오 |

|

지배회사의 주주 공시 |

|

주요 주주 및 지분율 |

|

|

납입완료 발행주식수(주) |

취득한 의결권이 있는 지분율 |

||

|---|---|---|---|

|

전체 특수관계자 |

정몽익 외 3인 |

6,178,592 |

0.3869 |

|

종속기업에 대한 공시 |

|

종속기업에 대한 공시 |

|

|

당분기 |

|

|

소재지 |

업종 |

결산일 |

지배기업 지분율 |

||

|---|---|---|---|---|---|

|

전체 종속기업 |

PT KCC Glass Indonesia |

인도네시아 |

제조업 |

2025-12-31 |

0.9999 |

|

전분기 |

|

소재지 |

업종 |

결산일 |

지배기업 지분율 |

||

|---|---|---|---|---|---|

|

전체 종속기업 |

PT KCC Glass Indonesia |

인도네시아 |

제조업 |

2024-12-31 |

0.9999 |

|

주요종속회사의 요약재무정보에 대한 공시 |

|

당분기 중 PT KCC GLASS INDONESIA에 대하여 지배기업 단독으로 100,331백만원의 유상증자가 이루어졌으며, 불균등 증자에 따라 지분율이 변경되었습니다. |

|

주요종속회사의 요약재무정보에 대한 공시 |

|

|

(단위 : 천원) |

|

|

자산총계 |

부채총계 |

자본총계 |

매출액 |

당기순이익(손실) |

총포괄손익 |

주요종속회사의 요약재무정보에 대한 설명 |

||

|---|---|---|---|---|---|---|---|---|

|

전체 종속기업 |

PT KCC Glass Indonesia |

324,765,941 |

205,650,871 |

119,115,070 |

18,768,850 |

(17,450,116) |

(17,890,315) |

해외사업환산손익이 포함되어 있습니다. |

2. 연결재무제표 작성기준 (연결)

|

한국채택국제회계기준 준수에 대한 기술 |

|

지배기업과 지배기업의 종속기업(이하 "연결기업")의 분기연결재무제표는 '주식회사 등의외부감사에 관한 법률'에 따라 제정된 한국채택국제회계기준 기업회계기준서 제1034호에 따라 작성되었습니다. |

|

회계적인 판단 및 추정에 대한 공시 |

|

① 경영진의 판단 및 가정과 추정의 불확실성 |

3. 회계정책 및 공시사항의 변경 (연결)

|

적용되지 않은 새로운 기준 또는 해석에 대한 설명 |

|

중간연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 2025년 1월 1일부터 적용되는 기준서를 제외하고는 2024년 12월 31일로 종료되는 회계기간에 대한 연차연결재무제표 작성시 채택한 회계정책과 동일합니다. |

4. 현금및현금성자산 (연결)

|

현금및현금성자산 공시 |

|

현금및현금성자산 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

공시금액 |

|

|---|---|

|

보유현금 |

39,716 |

|

현금성자산으로 분류된 요구불예금 |

29,121,368 |

|

현금성자산으로 분류된 단기투자자산 |

100,357,060 |

|

현금및현금성자산 합계 |

129,518,144 |

|

전기말 |

(단위 : 천원) |

|

공시금액 |

|

|---|---|

|

보유현금 |

40,327 |

|

현금성자산으로 분류된 요구불예금 |

41,123,729 |

|

현금성자산으로 분류된 단기투자자산 |

228,545,898 |

|

현금및현금성자산 합계 |

269,709,954 |

|

현금및현금성자산에 대한 공시 |

|

상기 현금성자산은 만기가 짧고 현행시장이자율을 반영하는 변동이자율조건으로서 장부금액과 공정가치와의 차이가 중요하지 아니합니다. |

5. 매출채권 (연결)

|

매출채권 |

|

|

당분기말 |

(단위 : 천원) |

|

총장부금액 |

대손충당금 |

현재가치할인차금 |

장부금액 합계 |

|

|---|---|---|---|---|

|

유동매출채권 |

205,751,308 |

(1,658,496) |

0 |

204,092,812 |

|

장기매출채권 |

6,297,825 |

(3,968,838) |

(66,460) |

2,262,527 |

|

매출채권 합계 |

212,049,133 |

(5,627,334) |

(66,460) |

206,355,339 |

|

전기말 |

(단위 : 천원) |

|

총장부금액 |

대손충당금 |

현재가치할인차금 |

장부금액 합계 |

|

|---|---|---|---|---|

|

유동매출채권 |

213,000,435 |

(1,400,472) |

0 |

211,599,964 |

|

장기매출채권 |

6,240,298 |

(4,111,139) |

(79,455) |

2,049,704 |

|

매출채권 합계 |

219,240,733 |

(5,511,611) |

(79,455) |

213,649,667 |

|

매출채권의 대손충당금의 변동내역 |

|

|

당분기말 |

(단위 : 천원) |

|

매출채권 |

|

|---|---|

|

금융자산의 기초 대손충당금 |

5,511,611 |

|

대손상각비 |

96,497 |

|

제각액 등 |

19,226 |

|

금융자산의 기말 대손충당금 |

5,627,334 |

|

전기말 |

(단위 : 천원) |

|

매출채권 |

|

|---|---|

|

금융자산의 기초 대손충당금 |

5,659,123 |

|

대손상각비 |

(92,627) |

|

제각액 등 |

(54,885) |

|

금융자산의 기말 대손충당금 |

5,511,611 |

|

유효이자율법을 사용하여 상각후원가로 측정한 매출채권의 내역에 대한 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

유효이자율 |

명목금액 |

현재가치할인차금 |

순장부금액 |

||

|---|---|---|---|---|---|

|

금융자산, 유형 |

장기매출채권 |

0.0334 |

2,328,987 |

(66,460) |

2,262,527 |

|

전기말 |

(단위 : 천원) |

|

유효이자율 |

명목금액 |

현재가치할인차금 |

순장부금액 |

||

|---|---|---|---|---|---|

|

금융자산, 유형 |

장기매출채권 |

0.0334 |

2,129,159 |

(79,455) |

2,049,704 |

|

상기 장기매출채권을 제외한 매출채권은 단기수취채권으로서 장부금액과 공정가치의 차이가 중요하지 않습니다. |

6. 기타채권과 기타유동자산 (연결)

|

기타채권의 공시 |

|

기타채권의 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

기타 유동채권 |

기타 비유동채권 |

||

|---|---|---|---|

|

금융자산, 분류 |

대여금 |

1,738,367 |

4,310,610 |

|

미수금 |

7,147,133 |

40,000 |

|

|

미수수익 |

1,438,004 |

0 |

|

|

보증금 |

641,819 |

51,406,351 |

|

|

금융자산, 분류 합계 |

10,965,323 |

55,756,961 |

|

|

전기말 |

(단위 : 천원) |

|

기타 유동채권 |

기타 비유동채권 |

||

|---|---|---|---|

|

금융자산, 분류 |

대여금 |

1,784,544 |

4,298,974 |

|

미수금 |

9,610,836 |

40,000 |

|

|

미수수익 |

1,338,118 |

0 |

|

|

보증금 |

482,114 |

39,216,168 |

|

|

금융자산, 분류 합계 |

13,215,612 |

43,555,142 |

|

|

기타채권에 대한 공시 |

|

기타 채권에 대한 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

액면가액 |

대손충당금 |

현재가치할인차금 |

장부금액 합계 |

||

|---|---|---|---|---|---|

|

기타 유동채권 |

10,965,525 |

0 |

(202) |

10,965,323 |

|

|

기타 유동채권 |

단기대여금 |

1,738,367 |

0 |

0 |

1,738,367 |

|

미수금 |

7,147,133 |

0 |

0 |

7,147,133 |

|

|

미수수익 |

1,438,004 |

0 |

0 |

1,438,004 |

|

|

보증금 |

642,021 |

0 |

(202) |

641,819 |

|

|

기타 비유동채권 |

63,001,492 |

(525,170) |

(6,719,361) |

55,756,961 |

|

|

기타 비유동채권 |

장기대여금 |

4,310,610 |

0 |

0 |

4,310,610 |

|

장기미수금 |

565,170 |

(525,170) |

0 |

40,000 |

|

|

장기임차보증금 |

58,125,712 |

0 |

(6,719,361) |

51,406,351 |

|

|

기타채권 합계 |

73,967,017 |

(525,170) |

(6,719,563) |

66,722,284 |

|

|

기타 채권에 대한 설명 |

주석 31번에서 설명하고 있는 바와 같이, 해당 대여금은 종업원에 대한 주택자금 대여금을 포함하고 있습니다. |

주석 31번에서 설명하고 있는 바와 같이, 해당 보증금은 특수관계자에 대한 사옥 임차보증금 등을 포함하고 있습니다. |

|||

|

전기말 |

(단위 : 천원) |

|

액면가액 |

대손충당금 |

현재가치할인차금 |

장부금액 합계 |

||

|---|---|---|---|---|---|

|

기타 유동채권 |

13,216,516 |

0 |

(904) |

13,215,612 |

|

|

기타 유동채권 |

단기대여금 |

1,784,544 |

0 |

0 |

1,784,544 |

|

미수금 |

9,610,836 |

0 |

0 |

9,610,836 |

|

|

미수수익 |

1,338,118 |

0 |

0 |

1,338,118 |

|

|

보증금 |

483,018 |

0 |

(904) |

482,114 |

|

|

기타 비유동채권 |

49,993,471 |

(525,170) |

(5,913,159) |

43,555,142 |

|

|

기타 비유동채권 |

장기대여금 |

4,298,973 |

0 |

0 |

4,298,973 |

|

장기미수금 |

565,170 |

(525,170) |

0 |

40,000 |

|

|

장기임차보증금 |

45,129,328 |

0 |

(5,913,159) |

39,216,169 |

|

|

기타채권 합계 |

63,209,987 |

(525,170) |

(5,914,063) |

56,770,754 |

|

|

기타 채권에 대한 설명 |

주석 31번에서 설명하고 있는 바와 같이, 해당 대여금은 종업원에 대한 주택자금 대여금을 포함하고 있습니다. |

주석 31번에서 설명하고 있는 바와 같이, 해당 보증금은 특수관계자에 대한 사옥 임차보증금 등을 포함하고 있습니다. |

|||

|

기타채권의 대손충당금의 변동내역 |

|

기타채권의 대손충당금의 변동내역 |

|

|

당분기말 |

(단위 : 천원) |

|

기타채권 |

|

|---|---|

|

금융자산의 기초 대손충당금 |

525,170 |

|

설정액 |

0 |

|

제각액 등 |

0 |

|

금융자산의 기말 대손충당금 |

525,170 |

|

전기말 |

(단위 : 천원) |

|

기타채권 |

|

|---|---|

|

금융자산의 기초 대손충당금 |

2,000 |

|

설정액 |

548,645 |

|

제각액 등 |

(25,475) |

|

금융자산의 기말 대손충당금 |

525,170 |

|

기타 자산에 대한 공시 |

|

기타 자산에 대한 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

유동부가세대급금 |

비유동부가세대급금 |

||

|---|---|---|---|

|

자산 |

기타자산 |

18,929,738 |

0 |

|

전기말 |

(단위 : 천원) |

|

유동부가세대급금 |

비유동부가세대급금 |

||

|---|---|---|---|

|

자산 |

기타자산 |

21,857,058 |

0 |

|

선급금에 대한 공시 |

|

선급금에 대한 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

유동선급금 |

비유동선급금 |

전기동 매입 선급금에 대한 설명 |

||

|---|---|---|---|---|

|

장부금액 |

공시금액 |

83,842,096 |

27,871,939 |

주석 20번에서 기술하고 있는 바와 같이, 당분기말 선급금에는 전기동 장기 매입 계약 관련하여 매입처에 선급한 금액 78,313백만원이 포함되어 있으며, 동 선급금은 매입처가 영업하고 있는 산업의 경영환경 위험에 노출되어 있습니다. |

|

전기말 |

(단위 : 천원) |

|

유동선급금 |

비유동선급금 |

전기동 매입 선급금에 대한 설명 |

||

|---|---|---|---|---|

|

장부금액 |

공시금액 |

77,212,934 |

36,111,041 |

7. 재고자산 (연결)

|

재고자산 세부내역 |

|

재고자산 세부내역 |

|

|

당분기말 |

(단위 : 천원) |

|

취득원가 |

평가손실충당금 |

장부금액 합계 |

|

|---|---|---|---|

|

제품 |

118,547,719 |

(2,100,917) |

116,446,802 |

|

반제품,총액 |

50,436,900 |

(84,438) |

50,352,462 |

|

상품 |

30,393,107 |

(227,158) |

30,165,949 |

|

재공품 |

12,904,747 |

(187,875) |

12,716,872 |

|

원재료 |

18,467,006 |

(248,621) |

18,218,385 |

|

저장품 |

32,650,310 |

(1,963,164) |

30,687,146 |

|

미착품 |

115,491,762 |

0 |

115,491,762 |

|

합계 |

378,891,551 |

(4,812,173) |

374,079,378 |

|

재고자산 평가손실환입 |

20,826 |

|

전기말 |

(단위 : 천원) |

|

취득원가 |

평가손실충당금 |

장부금액 합계 |

|

|---|---|---|---|

|

제품 |

102,061,173 |

(1,798,342) |

100,262,831 |

|

반제품,총액 |

46,012,063 |

(315,264) |

45,696,799 |

|

상품 |

9,465,400 |

(248,806) |

9,216,594 |

|

재공품 |

11,991,797 |

(234,031) |

11,757,766 |

|

원재료 |

21,518,005 |

(132,705) |

21,385,300 |

|

저장품 |

28,611,996 |

(2,103,850) |

26,508,146 |

|

미착품 |

122,192,322 |

0 |

122,192,322 |

|

합계 |

341,852,756 |

(4,832,998) |

337,019,758 |

|

재고자산 평가손실환입 |

824,036 |

8. 기타금융자산과 기타금융부채 (연결)

|

기타금융자산에 대한 공시 |

|

기타금융자산에 대한 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

유동 |

비유동 |

합계 |

||

|---|---|---|---|---|

|

금융자산, 분류 |

당기손익-공정가치측정금융자산 |

0 |

36,557,658 |

36,557,658 |

|

상각후원가측정금융자산 |

4,970,000 |

0 |

4,970,000 |

|

|

파생상품자산 |

0 |

0 |

0 |

|

|

장기금융상품 |