|

|

page1_1 |

분 기 보 고 서

(제 09 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 엑스페릭스 |

| 대 표 이 사 : | 윤 상 철 |

| 본 점 소 재 지 : | 경기 성남시 중원구 사기막골로62번길 37 |

| (전 화) 1588-8817 | |

| (홈페이지) http://www.xperix.com | |

| 작 성 책 임 자 : | (직 책) 전무 (성 명) 김 남 균 |

| (전 화) 1588-8817 | |

【 대표이사 등의 확인 】

|

|

page1_1 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | - | 1 | 5 | 5 |

| 합계 | 6 | - | 1 | 5 | 5 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

엑스에이엠 | 지분 양도 |

| - | - |

다. 회사의 법적. 상업적 명칭

당사의 명칭은 '주식회사 엑스페릭스' 입니다.

영문으로는 'Xperix Inc.'라 표기합니다.

라. 설립일자 및 존속기간

당사는 2017년 4월 3일에 설립되어 디지털 신원확인 솔루션 (지문등록기기 및 지문인증기기) 등을 전문적으로 생산 및 판매하고 있습니다.

마. 본사 주소, 전화번호 및 홈페이지

| 구분 | 내용 |

|---|---|

| 주소 | 경기도 성남시 중원구 사기막골로62번길 37 |

| 전화번호 | 1588-8817 |

| 홈페이지 | http://www.xperix.com |

바. 회사사업 영위의 근거가 되는 법률

당사는 보고서 제출일 현재 해당사항이 없습니다.

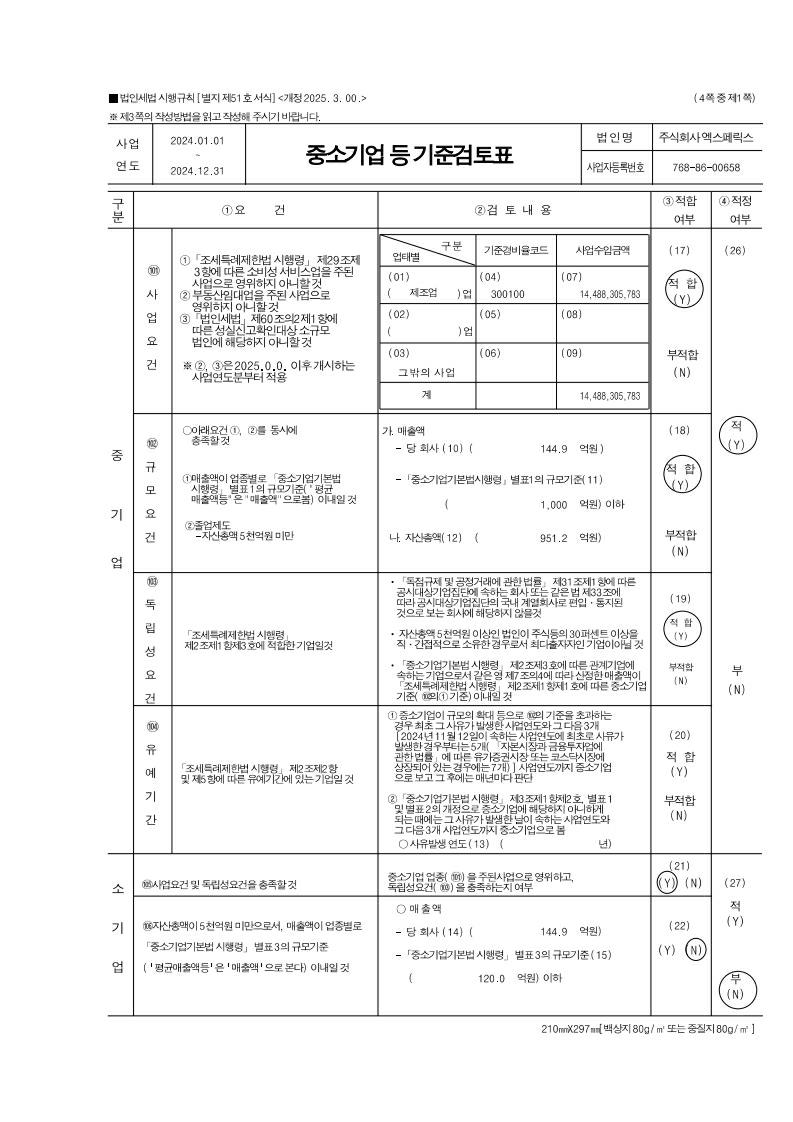

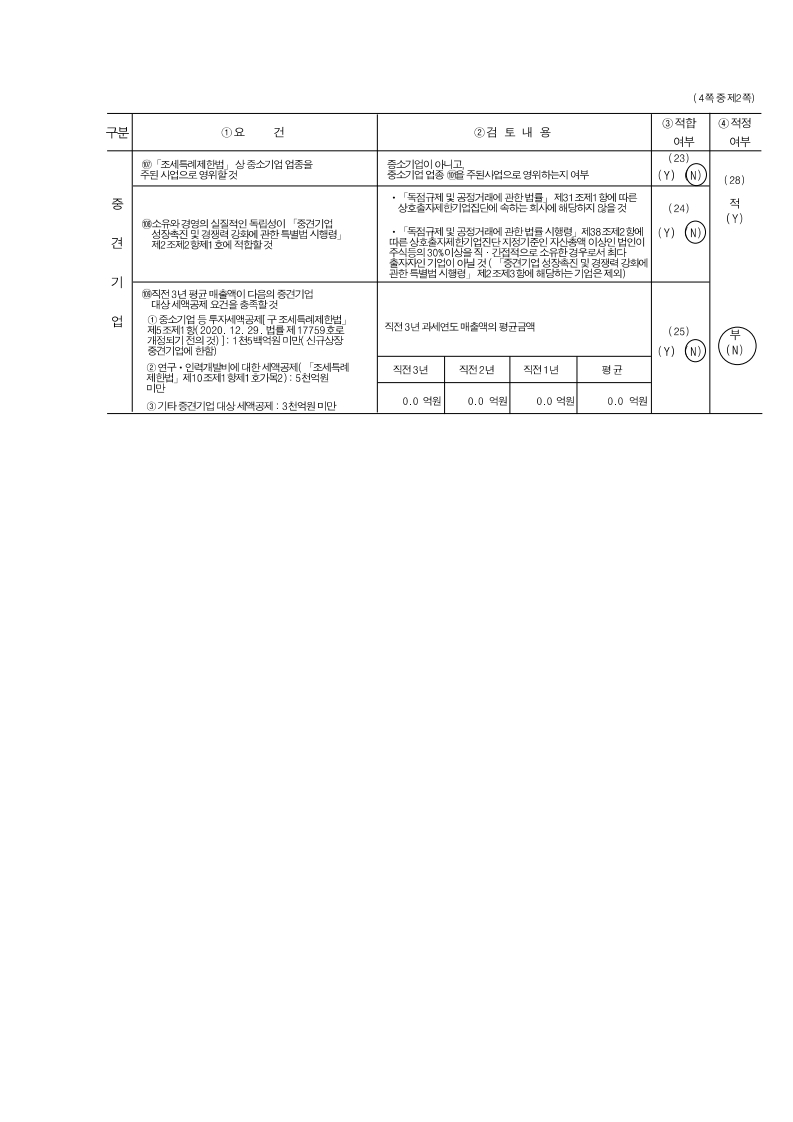

사. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

당사는 보고서 제출일 현재 중소기업기본법에 따른 중소기업에 해당합니다.

아. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당사는 보고서 제출일 현재 해당사항이 없습니다.

자. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 지문등록기기 (RealScan S60, RealScan-G10, RealScan-FC)와 지문인증기기 (BioMini slim 2, BioMini slim 3) 그리고 eDocument Reader (RealPass-N, BioMini Combo 2)를 전문적으로 개발, 제조 및 판매하고 있습니다. 또한 Biometrcis를 활용한 ABIS (자동 생체 인식 시스템)솔루션을 구축하여 이를 전세계 고객에게 공급하고 있습니다.

기타 자세한 사항은 동 공시서류의 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

[ 당사 정관에 기재된 목적사업 ]

| 목적사업 | 비고 |

|---|---|

|

1. 컴퓨터 주변기기 제조 및 판매 3. 소프트웨어의 연구개발 및 제조 4. 수출입업 5. 인터넷 정보통신업 6. 인터넷 정보가전 제조, 판매업 7. 의료기기 제조 및 판매업 8. 부동산 임대업 9. 정보통신공사업 10. 화학공업제품 제조 및 가공업 11. 화학공업제품 연구 및 개발업 12. 화학공업제품 매매업 |

당사 정관 제2조(목적) |

차. 계열회사의 총수, 주요계열회사의 명칭 및 상장여부

당사는 2025년 1분기말 현재 당사를 제외하고 공정거래법상 7개의 계열회사가 있으며, 그 현황은 아래와 같습니다.

| 구 분 | 회사명 (피출자회사) |

상장여부 | 출자현황 | 비고 | |

|---|---|---|---|---|---|

| 출자회사 | 지분율 | ||||

| 자회사 | 주식회사 엑스플렉스 | 비상장 | (주)엑스페릭스 | 62.88% | - |

| 주식회사 아이디디코리아 | 비상장 | (주)엑스페릭스 | 100.00% | - | |

| 위드윈투자조합80호 | 비상장 | (주)엑스페릭스 | 99.98% | ||

| 주식회사 엑스씨엠 | 비상장 | (주)엑스페릭스 | 37.01% | - | |

| 해외법인 | JDLION MEDICAL EQUIPMENTS TRADING L.L.C | 비상장 | (주)엑스페릭스 | 100.00% | - |

| 계열회사 | 주식회사 엑스플러스 | 상장 | (주)엑스페릭스 | 23.66% | - |

| 인텔렉추얼디스커버리 주식회사 | 비상장 | (주)엑스페릭스 | 32.12% | - | |

(주1) 주식회사 엑스에이엠은 당기 중 지분양도(양수인:(주)엑스플러스) 되었습니다.

카. 신용평가에 관한 사항

당사의 최근 3년간의 신용평가에 관한 내용은 아래와 같습니다.

| 평가일 | 기업신용등급 | 평가기관 | 비고 |

|---|---|---|---|

| 2024.11.21 | BBB+ | 이크레더블 | - |

| 2023.11.13 | A | 이크레더블 | - |

| 2022.11.08 | A+ | 이크레더블 | - |

※ 신용평가회사의 신용등급

| 신용등급 | 등급정의 | 누적분포도 |

|---|---|---|

| AAA | 채무이행능력이 최고 우량한 수준임 | 0.01% |

| AA | 채무이행 능력이 매우 우량하나 AAA보다는 다소 열위한 요소가 있음 | 0.05% |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 | 0.5% |

| BBB | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음 | 1.2% |

| BB | 채무이행 능력에 문제가 없으나 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적인 요소가 내포되어 있음 | 40% |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임 | 83% |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 | 92% |

| CC | 채무불이행이 발생할 가능성이 높음 | 94% |

| C | 채무불이행이 발생할 가능성이 매우 높음 | 98% |

| D | 현재 채무불이행 상태에 있음 | 100% |

※ 평가자의 필요에 따라 각 등급을 +,o,-로 세분화 할 수도 있습니다.

타. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2019년 08월 01일 | 해당사항 없음 |

2. 회사의 연혁

가. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 22일 | 정기주총 | 사외이사 최윤기 | - | - |

| 2022년 08월 04일 | - | - | - | 사외이사 최윤기(사임) |

| 2022년 09월 26일 | - | - | - | 사외이사 강준혁(사임) |

| 2023년 03월 22일 | 정기주총 | 사외이사 박부견 | 사내이사 박보건 | - |

| 2023년 05월 26일 | 임시주총 | 사내이사 윤상철 사내이사 김남균 기타비상무이사 조동혁 사외이사 민동휘 사외이사 윤정식 감사 정혜경 |

- | 사내이사 박보건 (사임) 사내이사 이상훈 (사임) 기타비상무이사 이재원 (사임) 사외이사 박부견 (사임) 감사 남승현 (사임) |

| 2024년 04월 19일 | - | - | - | 기타비상무이사 조동혁 (사임) |

| 2025년 03월 26일 | 정기주총 | 사내이사 권연옥 | - | - |

보고서 제출일 현재 이사회는 6인으로 구성되어 있습니다.

이사회 구성원은 사내이사 3명, 사외이사 2명, 감사 1명이며, 대표이사는 윤상철 사내이사입니다.

나. 최대주주의 변동

최대주주 및 지분율 변동사항은 다음과 같습니다.

| 일자 | 성명 | 지분율(주식수) | 비고 |

|---|---|---|---|

| 2023.05.26 | 글로벌원-위드윈신기술투자조합1호 | 19.03%(581,311주) | 최대주주 변경 |

| 2023.06.26 | 글로벌원-위드윈신기술투자조합1호 | 19.03%(4,069,177주) | 무상증자(1:6)에 따른 주식수 변동 |

| 2023.09.21 | 글로벌원-위드윈신기술투자조합1호 | 17.86%(4,069,177주) | 총발행주식수 변동 |

| 2023.11.29 | 윤상철 | 9.95%(2,265,926주) | 최대주주 변경 |

주1) 변동 당시 지분율이며 현재 사업보고서 작성기준일 (2025.03.31) 기준 (2,338,267주, 9.42%)

다. 상호의 변경

| 변경일 (주1) | 변경전 | 변경후 |

|---|---|---|

| 2023.05.26 | 주식회사 슈프리마아이디 Suprema ID Inc. |

주식회사 엑스페릭스 Xperix Inc. |

라. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 설립 이후 보고서 제출일 현재까지 해당사항이 없습니다.

마. 회사가 합병 등을 한 경우 그 내용

[(주)엑스에이엠 양도의 건]

(1) 당사는 2025년 02월 25일 주식회사 엑스에이엠의 주식 양도를 결정하였으며, 2025년02월25일 거래 이행 완료되었습니다.

| 이사회 결의일 | 2025.02.25 |

| 계약 체결일 | 2025.02.25 |

| 계약 종결일 | 2025.02.25 |

1. 거래 상대방 : (주)엑스플러스

2. 양도내역

1) 양도주식수 : 1,000,000주

2) 양도대금 : 9,810,000,000원

3) 양도방법 : (주)엑스플러스 발행 제4회 전환사채 대용납입

[(주)퍼플코퍼레이션 양도의 건]

(2) 당사는 2025년 02월 25일 주식회사 퍼플코퍼레이션의 주식 처분을 결정하였으며, 2025년 02월 25일 거래 이행 완료되었습니다.

| 이사회 결의일 | 2025.02.25 |

| 계약 체결일 | 2025.02.25 |

| 계약 종결일 | 2025.02.25 |

1. 거래 상대방: (주)엑스플러스

2. 처분내역

1) 처분주식수 : 700,000주

2) 처분대금 : 5,840,000,000원

3) 처분방법 : (주)엑스플러스 발행 제4회 전환사채 대용납입

[(주)엑스플러스 전환사채 인수의 건]

(3) 당사는 2025년 02월 25일 주식회사 엑스플러스의 전환사채 인수를 결정하였으며, 2025년 02월 25일 거래 이행 완료되었습니다.

| 이사회 결의일 | 2025.02.25 |

| 계약 체결일 | 2025.02.25 |

| 계약 종결일 | 2025.02.25 |

1. 인수대상 회사 : (주)엑스플러스

2. 인수내역

1) 권면총액 : 15,650,000,000원

2) 전환가액 : 617원

3) 사채만기일 : 2028년 02월 25일

4) 인수방법 : 계열회사인 엑스에이엠과 퍼플코퍼레이션 주식과 상계처리 (대용납입)

바. 회사의 업종 또는 주된 사업의 변화

당사는 설립 이후 보고서 제출일 현재까지 해당사항이 없습니다.

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일자 | 주요내용 |

|---|---|

| 2018년 02월 | BM-Slim2S 모듈 출시 (인증용 임베디드 기반 1지 지문 모듈) |

| 2018년 02월 | BioMini Slim 2S 출시 (인증용 임베디드 기반 1지 지문 디바이스) |

| 2018년 07월 | JV법인(Qingdao O-Mec Biometrics Co., Ltd.) 설립 |

| 2018년 10월 | 투자유치 (한국투자증권 外 1곳, 3,024백만원) |

| 2018년 11월 | 벤처기업인증 |

| 2019년 03월 | BioMini Slim 2SE(SC) 출시 (보험사 계피상이 인증용 전자서명기기) |

| 2019년 08월 | 코스닥 증권시장 상장 |

| 2019년 09월 | 사외이사 성관수, 사외이사 강준혁 신규선임 |

| 2019년 09월 | BM-Slim3 모듈 출시 (인증용 FAP30 1지 지문 모듈) |

| 2019년 09월 | BioMini Slim 3 출시 (인증용 FAP30 1지 지문 디바이스) |

| 2019년 10월 | 얼굴,지문인식 알고리즘 KISA(한국인터넷진흥원) K-NBTC인증 획득 |

| 2019년 12월 | RealPass-N 출시 (Full Page 여권판독기) |

| 2019년 12월 | 기업부설연구소 이전 (문정동 지점) |

| 2019년 12월 | 천만불 수출의 탑 수상 (지식경제부) |

| 2019년 12월 | 올해의 벤처상 수상 (중소벤처기업부 장관) |

| 2020년 06월 | 유상증자 (39,500주, 주식매수선택권 행사) |

| 2020년 05월 | 글로벌 강소기업 선정 (중소벤처기업부) |

| 2020년 12월 | 벤처창업진흥 유공 포상 (중소벤처기업부) |

| 2020년 12월 | 가족친화기업 인증 (여성가족부장관) |

| 2020년 12월 | RealScan-FC 출시 (컴팩트 경량 장문등록 솔루션) |

| 2021년 01월 | 2020년 차세대 세계일류상품 및 생산기업 선정 (KOTRA) |

| 2021년 05월 | 유상증자 (22,000주, 주식매수선택권 행사) |

| 2021년 09월 | 몽골 출입국 생체인식 및 신분증 판독 솔루션 공급 |

| 2021년 10월 | RealScan-G10 MOSIP(Modular Open Source Identity Platform) 연동 |

| 2021년 10월 | RealScan S60 공개 (초 슬림 경량 FAP60 지문등록 솔루션) |

| 2021년 12월 | 우수 기업연구소 지정 (과학기술정보통신부) |

| 2023년 01월 | RealPass-N 조달청 혁신제품 지정 |

| 2023년 05월 | 최대주주 변경 (주식회사 슈프리마에이치큐 → 글로벌원-위드윈신기술투자조합1호) |

| 2023년 05월 | 사내이사 윤상철, 김남균 / 기타비상무이사 조동혁/ 사외이사 민동휘/ 윤정식 / 감사 정혜경 신규 선임 |

| 2023년 05월 | 대표이사 변경 (박보건 → 윤상철) |

| 2023년 05월 | 상호 변경 (주식회사 슈프리마아이디 → 주식회사 엑스페릭스) |

| 2023년 06월 | 무상증자 (18,324,120주, 총 발행주식수 21,378,140주) |

| 2023년 08월 | 주식회사 엑스에이엠 설립 |

| 2023년 08월 | 주식회사 아이디디코리아 설립 |

| 2023년 09월 | 유상증자 (주식매수선택권 695,200주, 제3자배정 유상증자 708,266주) |

| 2023년 09월 | 주식회사 엑스플러스 경영권 지분 인수 |

| 2023년 11월 | 최대주주 변경 (글로벌원-위드윈신기술투자조합1호 → 윤상철) |

| 2024년 02월 | 인텔렉추얼디스커버리(주) 경영권 지분 인수 결정 |

| 2024년 06월 | 유상증자 (주식매수선택권 157,300주) |

| 2024년 11월 | 유상증자 (제3자배정 유상증자 810,701주) |

| 2024년 12월 | (주)퍼플코퍼레이션 경영권 지분 인수 결정 |

| 2025년 01월 | 유상증자 (제3자배정 유상증자 403,063주) |

| 2025년 02월 | 주식회사 엑스에이엠 지분 양도 (양도주식수 1,000,000주, 사채대용납입) |

| 2025년 02월 | 주식회사 퍼플코퍼레이션 지분 양도 (양도주식수 700,000주, 사채대용납입) |

| 2025년 02월 | 주식회사 엑스플러스 전환사채 인수 (권면총액 15,650,000,000원, 종속기업 지분 양도로 인한 취득) |

※ 보고서 작성일 기준 이후는 'ⅩⅠ. 그 밖에 투자자 보호를 위하여 필요한 사항-4. 작성기준일 이후 발생한 주요사항 등 기타사항' 을 참고하여 주시기 바랍니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 |

제9기 (2025년 1분기) |

제7기 (2023년말) |

제6기 (2022년말) |

제5기 (2021년말) |

제4기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 24,832,479 | 24,152,670 | 22,781,606 | 3,054,020 | 3,054,020 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 12,416,239,500 | 12,076,335,000 | 11,390,803,000 | 1,527,010,000 | 1,527,010,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 12,416,239,500 | 12,076,335,000 | 11,390,803,000 | 1,527,010,000 | 1,527,010,000 |

1)공시제출일(2025년05월15일) 기준 발행주식수는 26,412,158주 이며, 자본금은 13,206,079원 입니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 24,832,479 | - | 24,832,479 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 24,832,479 | - | 24,832,479 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 24,832,479 | - | 24,832,479 | - | |

| Ⅶ. 자기주식 보유비율 | 24,832,479 | - | 24,832,479 | - | |

1)공시제출일(2025년05월15일) 기준 발행주식수는 26,412,158주 이며, 자본금은 13,206,079원 입니다.

나. 발행 이후 전환권 행사 현황

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2025년 02월 28일 | - | 505,510 |

| 2025년 03월 04일 | - | 174,299 |

| 2025년 03월 11일 | - | 28,374 |

| 2025년 03월 27일 | - | 294,660 |

| 2025년 03월 28일 | - | 202,674 |

주1) 공시서류작성기준일(2025년03월31일) 이후 제1회 전환사채 전환권 행사 청구가 접수되었으며, 전환 주식수는 1,944,035주 입니다.

주2) 공시서류작성기준일(2025년03월31일) 이후 제2회 신주인수권부사채 신주인수권 행사 청구가 접수되었으며, 행사 주식수는 1,389,296주 입니다.

주3) 공시서류작성기준일(2025년03월31일) 이후 제3회 신주인수권부사채 신주인수권 행사 청구가 접수되었으며, 행사 주식수는 1,480,919주 입니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 05월 26일 | 제07기 임시주주총회 | - 제1조 상호 (변경) - 제2조 목적 (변경) - 제5조 발행예정 주식총수 (변경) - 제17조 전환사채의 발행 (변경) - 제18조 신주인수권부사채의 발행 (변경) - 제30조 주주총회 결의방법 (변경) - 제47조 감사의 직무와 의무 (변경) |

- 상호 변경 - 신규 사업을 위한 사업목적 추가 - 무상증자 등 발행주식 수 증가에 대한 대비 - 발행주식총수에 대한 정의 추가 - 발행주식총수에 대한 정의 추가 - 경영권 보호를 위한 조항 추가 - 오류 수정 |

| 2024년 03월 29일 | 제08기 정기주주총회 | - 제2조 목적 (변경) - 제4조 공고방법 (변경) - 제17조 전환사채의 발행 (변경) - 제18조 신주인수권부사채의 발행 (변경) - 제38조 이사회의 구성과 소집 (변경) |

- 사업목적 추가 - 홈페이지 주소 변경 - 사채의 액면총액에 관한 정의 변경 - 사채의 액면총액에 관한 정의 변경 - 소집통지일자 단축 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 컴퓨터 주변기기 제조 및 판매 | 영위 |

| 2 | 컴퓨터 유무선 통신장비 제조 | 영위 |

| 3 | 소프트웨어의 연구개발 및 제조 | 영위 |

| 4 | 수출입업 | 영위 |

| 5 | 인터넷 정보통신업 | 영위 |

| 6 | 인터넷 정보가전 제조, 판매업 | 영위 |

| 7 | 의료기기 제조 및 판매업 | 영위 |

| 8 | 부동산 임대업 | 미영위 |

| 9 | 정보통신공사업 | 영위 |

| 10 | 화학공업제품 제조 및 가공업 | 미영위 |

| 11 | 화학공업제품 연구 및 개발업 | 미영위 |

| 12 | 화학공업제품 매매업 | 미영위 |

| 13 | 공기조화장치 제조, 판매 및 유지서비스업 | 미영위 |

| 14 | 필터 제조 및 판매업 | 미영위 |

| 15 | 휴대폰액세서리 제조 및 판매업 | 영위 |

| 16 | 생활용품 제조 및 판매업 | 미영위 |

| 17 | 특허 등 지적재산권의 라이선스업 | 미영위 |

| 18 | 저작권관리대행업 | 미영위 |

| 19 | 위 각호의 사업과 관련한 투자업 | 미영위 |

| 20 | 위 각호에 해당되는 부대사업일체 | 영위 |

* 사업목적 10~14 및 17~19는 보고서 제출일 현재 미영위이나 사업 추진 준비 중에있으며, 사업목적 추가 현황표에 기재하였습니다.

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2023년 05월 26일 | 10. 위 각호에 해당되는 부대사업일체 | 10. 화학공업제품 제조 및 가공업 |

| 추가 | 2023년 05월 26일 | - | 11. 화학공업제품 연구 및 개발업 12. 화학공업제품 매매업 13. 위 각호의 사업과 관련한 투자업 14. 위 각호에 해당되는 부대사업일체 |

| 수정 | 2024년 03월 29일 | 13. 위 각호의 사업과 관련한 투자업 14. 위 각호에 해당되는 부대사업일체 |

13. 공기조화장치 제조, 판매 및 유지서비스업 14. 필터 제조 및 판매업 |

| 추가 | 2024년 03월 29일 | - | 15. 휴대폰액세서리 제조 및 판매업 16. 생활용품 제조 및 판매업 17. 특허 등 지적재산권의 라이선스업 18. 저작권관리대행업 19. 위 각호의 사업과 관련한 투자업 20. 위 각호에 해당되는 부대사업일체 |

라. 사업목적 변경 사유

| 변경일 | 사업목적 변경 내용 | 변경취지 및 목적, 필요성 | 변경제안주체 | 해당 사업목적 변경이 회사 주된사업에 미치는 영향 |

|---|---|---|---|---|

| 2023.05.26 | 화학공업제품 제조 및 가공업 |

회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2023.05.26 | 화학공업제품 연구 및 개발업 |

회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2023.05.26 | 화학공업제품 매매업 |

회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 공기조화장치 제조, 판매 및 유지서비스업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 필터 제조 및 판매업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 휴대폰액세서리 제조 및 판매업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 생활용품 제조 및 판매업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 특허 등 지적재산권의 라이선스업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

| 2024.03.29 | 저작권관리대행업 | 회사의 신규 사업 확장 및 투자 가능성에 따른 목적 추가 | 이사회 | 신성장 동력 확보 및 신사업 진출에 용이할 것으로 판단되며, 직접적인 영향보다는 사업의 다각화와 사업강화에 영향을 미칠것을 기대. |

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 10 | 화학공업제품 제조 및 가공업 | 2023년 05월 26일 |

| 11 | 화학공업제품 연구 및 개발업 | 2023년 05월 26일 |

| 12 | 화학공업제품 매매업 | 2023년 05월 26일 |

| 13 | 공기조화장치 제조, 판매 및 유지서비스업 | 2024년 03월 29일 |

| 14 | 필터 제조 및 판매업 | 2024년 03월 29일 |

| 15 | 휴대폰액세서리 제조 및 판매업 | 2024년 03월 29일 |

| 16 | 생활용품 제조 및 판매업 | 2024년 03월 29일 |

| 17 | 특허 등 지적재산권의 라이선스업 | 2024년 03월 29일 |

| 18 | 저작권관리대행업 | 2024년 03월 29일 |

| 19 | 위 각호의 사업과 관련한 투자업 | 2024년 03월 29일 |

| 20 | 위 각호에 해당되는 부대사업일체 | 2024년 03월 29일 |

(1) 화학공업제품 등 (10~12)

1) 그 사업 분야 (업종, 제품 및 서비스의 내용 등) 및 진출 목적

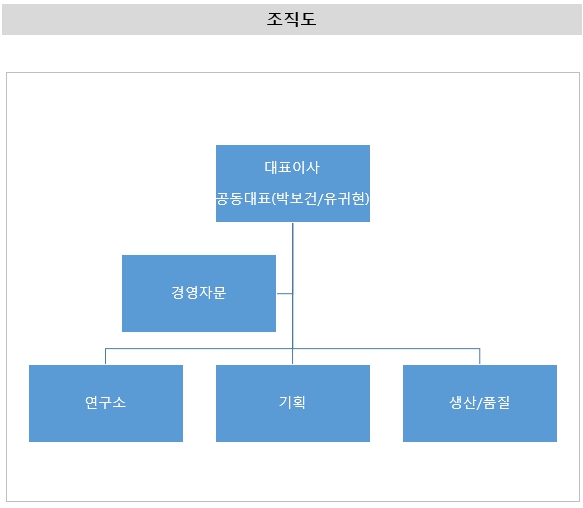

- 당사는 "탄소계 복합소재"를 포함한 다양한 화학공업제품 연구 개발, 제조 및 판매를 위해 사업목적을 추가하였습니다. 글로벌 신소재 산업은 4차 산업혁명, 탄소 중립, 친환경 등의 이슈를 바탕으로 지속해서 성장 중이며 특히 유기 소재, 세라믹, 복합소재, 고분자신소재 등은 다양한 분야에서 혁신적인 제품과 서비스를 창출하며 시장이 확대되고 있어 당사의 신성장 동력 중 하나가 될 것으로 기대하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

- 세계 복합소재 시장에 대해 글로벌 시장조사기관인 Vantage Market Research는 세계 복합소재 시장을 2022년 기준 934.6억 달러로 평가하였으며, 2030년까지 연평균 6.2%로 성장하여 2030년에 1,512.4억 달러에 달할 것으로 예상하였습니다. 주 사용처는 자동차, 우주항공, 건설, 특수 코팅 등이며 주 용도는 아래와 같습니다.

* 자동차, 우주항공 : 자동차용 2차 전지용 열관리 소재, 우주발사체 액체산소 공급 장치 재료 등

* 건설 : 건축물 내단열, 외단열 시공 소재 등 특히 인도, 중국 등 신흥 국가의 건설산업 성장 속도가 빨라 APAC지역에서 많은 수요가 발생

* 특수 코팅 및 기타 : 탱크, 히터, 소성로 등 고온기기의 커버, 발전소 스팀 이송배관 단열재 등

|

|

세계 복합소재 시장 규모 및 전망 |

출처 : Composite Market (Vantage Market Research, 2022.01)

- 중소기업기술정보진흥원에 따르면, 2021년 약 3조 4,139억원에서 2026년 약 4조 8,105억 원으로 연평균 7.10%성장을 전망하였습니다. 국내에서 복합소재를 생산하여 활용하는 기업은 대표적으로 한국타이어, LG화학이 있으며, 주로 기업 규모가 큰 대기업이 사업을 수행하고 있습니다.

|

|

국내 복합소재 시장 규모 및 전망 |

출처 :중소기업 전략기술 로드맵(2023~2025) (중소기업기술정보진흥원, 2023)

3) 신규사업과 관련된 투자 및 예상 자금소요액 (총 소요액, 연도별 소요액), 투자자금조달원천, 예상투자회수기간 등

- 보고서 제출일 현재 사업진출 관련하여 다각도로 계획을 검토중이며, 구체적인 투자 및 예상 자금 등은 확정 시 기재하도록 하겠습니다.

4) 사업 추진 현황 (조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

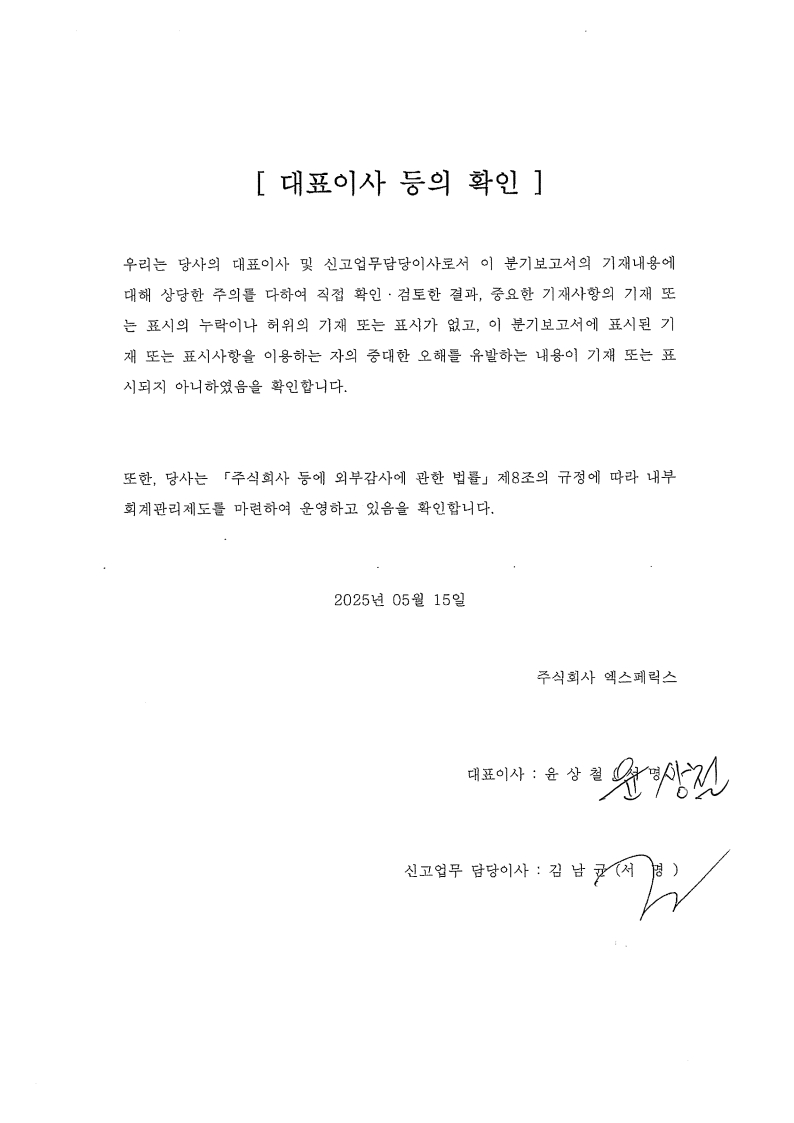

① 조직 및 인력구성현황

자회사 엑스씨엠을 설립하였습니다.

|

|

xcm조직도 |

② 연구개발활동 내역

| 제품 혹은 기능명 | 주요 진행 내용 |

|---|---|

| - | - |

자회사를 통해 사업진행 계획중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정시 해당기 보고서에 기재하겠습니다.

③ 제품 및 서비스 개발 진척도 및 상용화 여부

| 구분 | 목표 | 일정 | 진척도 |

|---|---|---|---|

| - | - | - | - |

자회사를 통해 사업진행 계획 중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정시 해당기 보고서에 기재하겠습니다.

④ 매출 발생여부

해당사항 없습니다.

5) 기존 사업과의 연관성

- 미래성장동력 확보를 위하여 사업다각화를 위한 신규시장 진출 사업으로 기존사업과의 연관성은 현재까지는 없으며, 이에 자회사를 통해 진출하고자 합니다.

6) 주요 위험

- 자국내 첨단산업 핵심시설 유치 등 공급망 내재화 및 블록화

미국은 2022년 02월 "공급망 정책 추진 1주년 보고서"를 통해 6대 산업전략을 공유하였으며, 여기에 주요 광물확보 등 소재와 관련된 정책이 포함되었습니다. 특히, 2022년 기술혁신협력국(TIP, Directorate for Technology, Innovation, and Partnerships)을 신설하여 국가 차원의 도전과제를 설정하고 집중 투자가 필요한 10대 핵심 기술 분야를 선정하였으며 여기에 첨단소재가 포함되었습니다.

- 첨단산업의 필수 소부장인 핵심물자, 기술을 전략 무기화

유럽은 2023년 03월 "핵심 원자재 법"을 통해 EU가 역내 관련 산업에 필요한 원자재를 안정적으로 공급하면서, 코로나19 팬데믹과 러-우 사태를 겪으며 에너지 및 원자재 공급망을 안보의 개념으로 그 중요성이 확대, 역내 공급망 구축을 통해 관련 안보를 확충하겠다는 계획을 확고히 하며 그린, 디지털 전환, 국방, 우주 산업 분야와의 관련성을 고려해 16개의 원자재를 전략원자재로 별도 지정하였습니다.

- 선진국의 자국 제조업 육성정책

일본은 재료 혁신 역량을 통해 경제 발전과 사회문제 해결을 양립한 지속가능한 사회로의 전환을 목표로 글로벌 선두 국가 실현을 위한 기본방향 및 액션플랜을 수립하고있습니다. 특히, 지속적인 발전을 위하여 소재 분야에서 우수한 학생들을 모아 뛰어난 연구환경 아래에 학계 및 산업계 각각에 필요한 우수한 차세대 인재를 육성 및 배출하고 있습니다.

|

|

신소재 분야 swot 분석 |

출처 : 메가트렌드 분석 보고서(소재) (한국특허전략개발원, 2023)

- 위험대응계획

당사는 내부 기술개발, 외부기술 도입 및 벨류체인 구축을 통해 원가 경쟁력을 확보할 계획입니다.

추후 주요 위험에 대한 추가 확인이 될 경우 기재하도록 하겠습니다.

7) 향후 추진계획

- 자회사를 통해 화학공업제품 신규 사업 진출 예정입니다.

- 사업목적에 대해 신중한 계획과 분석을 진행하고 있으며, 효과적인 프로젝트 계획이 수립되는 경우에는 즉시 신규 조직 및 인력을 확보한 후 해당 신규 사업을 적극적으로 추진할 예정입니다.

8) 미추진 사유

- 정관상 사업목적 추가는 해당 사업을 영위하기 위한 준비과정 중 하나이며, 현재 설립한 자회사 주식회사 엑스에이엠 등을 통해 사업 추진중에 있습니다.

(2) 공기조화장치, 필터 등 (13~14)

1) 그 사업 분야 (업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 "공기조화장치, 필터"를 포함한 다양한 에어솔루션 제품 연구 개발, 제조 및판매를 위해 사업목적을 추가하였습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

- 미세먼지 등 대기오염의 심화로 공기 질에 대한 관심이 높아지며, 최근 몇 년간 공기청정기 시장이 급격하게 성장하였습니다. 또한, 코로나 팬데믹 이후 공기 중 세균과 바리어스를 제거하는 공기살균기에 대한 수요도 꾸준히 증가하고 있습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액 (총 소요액, 연도별 소요액), 투자자금조달원천, 예상투자회수기간 등

- 보고서 제출일 현재 사업진출 계획을 다각도로 검토중인 단계로 구체적인 투자 및 예상 자금 소요액은 추후 확정 시 기재하도록 하겠습니다.

4) 사업 추진현황 (조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

① 조직 및 인력구성현황

사업진행 계획 중으로 구체적인 추진현황이 공개 및 확정시 해당기 보고서에 기재하겠습니다.

② 연구개발활동 내역

| 제품 혹은 기능명 | 주요 진행 내용 |

|---|---|

| - | - |

사업진행 계획중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정시 해당기 보고서에 기재하겠습니다.

③ 제품 및 서비스 개발 진척도 및 상용화 여부

| 구분 | 목표 | 일정 | 진척도 |

|---|---|---|---|

| - | - | - | - |

사업진행 계획 중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정시 해당기 보고서에 기재하겠습니다.

④ 매출 발생여부

해당사항 없습니다.

5) 기존 사업과의 연관성

- 미래성장동력 확보를 위하여 사업다각화를 위한 신규시장 진출 사업으로 기존사업과의 연관성은 현재까지는 없으며, 이에 자회사를 통해 진출하고자 합니다.

6) 주요 위험

- LG전자, 삼성전자, 오택캐리어 등 전통적인 에어컨, 공기청정기 등의 시장주도 기업들과 경동나비엔, 귀뚜라미 등 냉/난방기기 시장주도 기업들이 에어솔루션 산업 시장을 선도하고 있어 에어솔루션 산업내 경쟁이 나날이 격렬해지고 있습니다.

- 위험대응계획

당사는 내부 기술개발, 외부기술 도입 및 벨류체인 구축을 통해 원가 경쟁력을 확보할 계획입니다.

추후 주요 위험에 대한 추가 확인이 될 경우 기재하도록 하겠습니다.

7) 향후 추진계획

- 사업목적에 대해 신중한 계획과 분석을 진행하고 있으며, 효과적인 프로젝트 계획이 수립되는 경우에는 즉시 신규 조직 및 인력을 확보한 후 해당 신규 사업을 적극적으로 추진할 예정입니다.

8) 미추진 사유

- 정관상 사업목적 추가는 해당 사업을 영위하기 위한 준비과정 중 하나입니다.

(3) 휴대폰액세서리, 생활용품 등 (15~16)

1) 그 사업 분야 (업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 "휴대폰액세서리"를 포함한 생활용품 제조 및 판매를 위해 사업목적을 추가하였습니다. 스마트폰 시장은 2009년 이후 매해 가파르게 성장하며, 산업 구조는 오프라인에서 모바일로 이동하였습니다. 2016년 이후 이동통신 서비스 및 스마트폰 시장은 포화상태를 보이며 공급자 위주의 시장에서 사용자 중심으로 변화와 더불어 무선통신 속도의 발전으로 대용량 맞춤형 콘텐츠의 다운로드에 대한 소비자 욕구와 개인화된 맞춤 서비스 제품에 대한 소비자의 니즈가 증가할 것으로 예측되어 이부분에 당사의 역량을 집중하고 있으며 당사의 신성장 동력 중 하나가 될 것으로 기대하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

- 글로벌 리서치 테크나비오 (TechNavio) 는 2022년부터 2027년까지 휴대폰 케이스시장 규모가 133억 3000만 달러에 달할 것으로 예측하였습니다. 스마트폰 교체 주기가 짧아지면서 휴대폰 액세서리 시장도 함께 성장하였습니다. 최근 휴대폰 단말기의 가격 상승은 휴대폰 케이스 시장에 호재로 작용하여 휴대폰 교체 수요가 줄고 대신 휴대폰 케이스 수요가 증가하고 있습니다. 이제 휴대폰 케이스는 단순히 휴대폰을 보호하기 위한 장비가 아니며, 유행하는 캐릭터, 다양한 재질과 색으로 개성을 드러낼 수 있는 패션이 되었습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액 (총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 보고서 제출일 현재 사업진출 계획 중인 단계로 구체적인 투자 및 예상 자금 소요액은 운영자금을 활용하여 진행할 예정입니다. 추후 확정 시 기재하도록 하겠습니다.

4) 사업 추진현황 (조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

① 조직 및 인력구성현황

당사는 ECM팀을 조직하여 휴대폰액세서리를 제조하고 관계법인인 (주)엑스플러스에 공급하고 있습니다.

② 연구개발활동 내역

| 제품 혹은 기능명 | 주요 진행 내용 |

|---|---|

| - | - |

당사에서 직접 사업진행 계획중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정 시 기재하겠습니다.

③ 제품 및 서비스 개발 진척도 및 상용화 여부

| 구분 | 목표 | 일정 | 진척도 |

|---|---|---|---|

| - | - | - | - |

당사에서 직접 사업진행 계획 중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정 시 기재하겠습니다.

④ 매출 발생여부

2025년 1분기 휴대폰액세서리 관련 매출은 684백만원 입니다.

5) 기존 사업과의 연관성

- 미래성장동력 확보를 위하여 사업다각화를 위한 신규시장 진출 사업으로 기존사업과의 연관성은 현재까지는 없으며, 기존사업의 경기순환에서 오는 위험을 줄일 수 있을 것으로 예상됩니다.

6) 주요 위험

- 전자상거래 플랫폼에는 많은 맞춤형 휴대폰 케이스 상점들이 입점해 있고, 이러한 상점들은 중국산 저가 휴대폰 케이스가 유통되고 있습니다. 휴대폰 케이스 산업은 현재 통일된 기준이 부족하며 따라서 품질이 천차만별이고 그 격차도 현격합니다. 소비자들은 낮은 품질의 휴대폰 케이스에 더 많은 돈을 쓰길 원치 않기 때문에 브랜드에 공을 들여 우수한 품질과 독창적인 가치를 제공할 수 있는 신뢰도 높은 브랜드를 구축해야 합니다.

- 위험대응계획

당사는 내부 기술개발, 외부기술 도입 및 벨류체인 구축을 통해 원가 경쟁력을 확보할 계획입니다.

추후 주요 위험에 대한 추가 확인이 될 경우 기재하도록 하겠습니다.

7) 향후 추진계획

- 당사에서 직접 휴대폰액세서리 등 신규 사업 진출 예정입니다.

- 사업목적에 대해 신중한 계획과 분석을 진행하고 있으며, 효과적인 프로젝트 계획이 수립되는 경우에는 즉시 신규 조직 및 인력을 확보한 후 해당 신규 사업을 적극적으로 추진할 예정입니다.

8) 미추진 사유

- 정관상 사업목적 추가는 해당 사업을 영위하기 위한 준비과정 중 하나이며, 현재 당사에서 직접 사업 추진중에 있습니다.

(4) 지식재산권의 라이선스업 등 (17~18)

1) 그 사업 분야 (업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 "특허, 오픈소스SW 등"을 포함한 다양한 지식재산권의 라이선스업을 위해 사업목적을 추가하였습니다. 4차 산업혁명의 핵심은 "기술"이며 그 소유권을 의미하는 지식재산권의 중요성은 최근 더욱 증대되고 있습니다. "블록체인", "인공지능(AI)", "자율주행", "사물인터넷(IoT)", "오픈소스 SW", 기타 "신기술" 등 새로운 산업의 등장으로 관련 지식재산권 확보도 치열해질 것이므로 다양한 분야에서 지식재산권의 라이선스를 창출함으로써 당사의 신성장 동력 중 하나가 될 것으로 기대하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

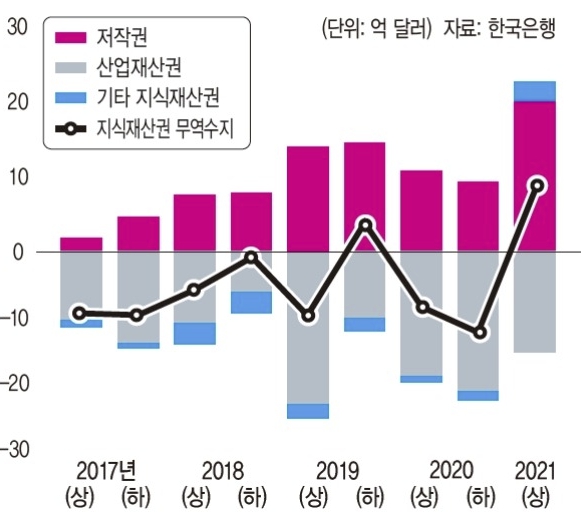

- 지식재산권이 사회적 이슈로 부각되는 건 그만큼 산업 영역에서 지식재산권의 가치 비중이 커지고 있기 때문입니다. 지식재산권은 그 특성상 하나의 지식재산권에서 파생되는 다양한 지식자산들이 창출될 수 있다는 특징이 있습니다. 2017년부터 2021년까지 5년간 지식재산권 무역수지 추이는 아래와 같습니다.

|

|

지식재산권 무역수지 |

출처 : 5개년도 지식재산권 무역수지 추이 (한국은행, 2022)

3) 신규사업과 관련된 투자 및 예상 자금소요액 (총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 보고서 제출일 현재 사업진출 계획 중인 단계로 구체적인 투자 및 예상 자금 소요액은 설립 이후 예상 가능합니다. 추후 확정 시 기재하도록 하겠습니다.

4) 사업 추진현황 (조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

① 조직 및 인력구성현황

당사는 계열회사인 인텔렉추얼디스커버리 등을 통해 사업진행 계획 중으로 조직구성이 완료되면 구체적인 추진현황이 공개 가능합니다. 추후 확정 시 기재하도록 하겠습니다.

② 연구개발활동 내역

| 제품 혹은 기능명 | 주요 진행 내용 |

|---|---|

| - | - |

당사는 계열회사인 인텔렉추얼디스커버리 등을 통해 사업진행 계획중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정 시 기재하도록 하겠습니다.

③ 제품 및 서비스 개발 진척도 및 상용화 여부

| 구분 | 목표 | 일정 | 진척도 |

|---|---|---|---|

| - | - | - | - |

당사는 계열회사인 인텔렉추얼디스커버리 등을 통해 사업진행 계획 중으로 R&D계획이 확정되면 구체적인 추진현황이 공개 가능합니다. 추후 확정 시 기재하도록 하겠습니다.

④ 매출 발생여부

해당사항 없습니다.

5) 기존 사업과의 연관성

- 미래성장동력 확보를 위하여 사업다각화를 위한 신규시장 진출 사업으로 기존사업과의 연관성은 현재까지는 없으며, 기존사업의 경기순환에서 오는 위험을 줄일 수 있을 것으로 예상됩니다.

6) 주요 위험

- 특허 등 지식재산권 라이선스 사업과 관련하여 투자는 지식재산권 확보에 필요한 비용(출원/등록/유지/매입)과 소송/협상 등 라이선스 활동으로 연간 많은 비용이 발생할 수 있습니다. 또한 소송 패소 등으로 인한 지식재산권 자산 가치 손상이나 소송 비용 손실의 위험이 있을 수 있습니다.

- 위험대응계획

당사는 계열회사인 인텔렉추얼디스커버리와 함께 라이선스사업 전략 수립을 통해 수익성경쟁력을 확보할 계획입니다.

추후 주요 위험에 대한 추가 확인이 될 경우 기재하도록 하겠습니다.

7) 향후 추진계획

- 당사와 계열회사인 인텔렉추얼디스커버리를 통해 지식재산권 라이선스 사업에 신규 진출 예정입니다.

- 사업목적에 대해 신중한 계획과 분석을 진행하고 있으며, 효과적인 프로젝트 계획이 수립되는 경우에는 즉시 신규 조직 및 인력을 확보한 후 해당 신규 사업을 적극적으로 추진할 예정입니다.

8) 미추진 사유

- 정관상 사업목적 추가는 해당 사업을 영위하기 위한 준비과정 중 하나이며, 현재 인수한 계열회사인 인텔렉추얼디스커버리 등을 통해 사업 추진중에 있습니다.

* 사업목적 10~12는 유사/연관된 사업 목적이므로 통합 기재하였으며, 사업목적 19는 사업목적 1~18에 대한 각 호에 대한 투자 업이므로 미기재 합니다.

II. 사업의 내용

1. 사업의 개요

당사는 바이오 정보를 등록, 인증 및 활용하는 데 필수적인 각종 디바이스와 솔루션을 자체 개발하여 생산 및 판매하는 업체로, 주요 사업 부문에는 Biometric Solutions와 eDocument Solutions가 있습니다.

Biometric Solutions 사업 부문에는 지문 등록기기와 지문 인증기기의 제품을 주로 판매하고 있고 eDocument Solutions 사업 부문에는 여권판독기 및 장문스캐너 등의 eDocument 제품들을 판매하고 있습니다. 이외에도 바이오메트릭 통합 솔루션 사업 영역에 확고한 기반을 마련할 수 있는 다양한 신제품 개발에 주력하고 있습니다.

인도, 유럽, 아시아, 아프리카 등 주요 시장에서의 사업들이 재개되고 있으며, 전자주민증 등록 및 인증 사업, 전자 여권 발급 등 사업수주가 이루어지고 있습니다. 당사는현지 영업망 관리 및 확충, 비대면 영업 외 다양한 마케팅 활동과 혁신적인 신제품들 및 AI 기반의 위조 지문 검출 및 OCR기술 등 코어기술 확보를 통해 기술 리더십을 지속해서 확대하고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 구분 | 구체적용도 | 2025년 1분기 (제9기) |

2024년 (제8기) |

2023년 (제7기) |

|||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| Biometric Solutions | - 지문 등록 디바이스 중 당사의 대표제품 | 3,067 | 61.42% | 10,973 | 74.41% | 10,381 | 87.17% |

| - 지문 인증 디바이스로 전세계에서 FAP20(FBI 인증 수준) 만족하는 가장 두께가 얇은 기기 | |||||||

| - 지문 인증 디바이스로 FAP30(FBI 인증 수준) 만족하는 두께가 얇은 기기 | |||||||

| - 지문 등록 디바이스로 센서 크기가 시장내 동급 대비 35% 이상 넓음 | |||||||

| eDocument Solutions | - 세계 최초 지문과 접촉/비접촉식 카드 지원을 하는 지문 인식 스마트카드 리더 보유 (BMCD-LFD) | 299 | 5.99% | 1,266 | 8.58% | 1,528 | 12.83% |

| - 고해상도/대면적 스캔/위조 식별 기능을 지원하는 전세대 제품대비 소형경량화된 여권판독기 | |||||||

| - PPR)Paperiess & Process Reenginineering)업무에 적합한 인감도장 영상취득 스캐너 | |||||||

| 소재사업 | - 불연 테이프 방열 소재 등 | 38 | 0.77% | 25 | 17% | - | - |

| 휴대폰액세서리 | - 휴대폰 액세서리 판매 | 688 | 13.78% | 2,483 | 0.01% | - | - |

| 기타 | - 기타 상품 판매 | 901 | 18.04% | - | - | - | - |

| 합계 | 4,993 | 100.00% | 14,747 | 100.00% | 11,909 | 100.00% | |

주1) 연결기준으로 작성하였습니다.

나. 주요 제품 등의 가격변동 추이

당사가 판매하는 제품은 품목을 구성하는 개별 아이템의 구성 변화와 고객이 요청한 제품 Spec에 따라 가격이 결정되기 때문에 제품의 평균단가가 유의미하지 않아 기재를 생략합니다.

다. 주요 제품 등 관련 각종 산업표준

당사가 제공하는 Biometric Solution, eDocument Solutions 및 Digital Security제품군들이 적용되는 특별한 산업표준은 없으나 ISO(국제표준화기구)에서 제정한 품질경영시스템에 관한 표준 규격인 ISO9001과 ISO14001 인증을 취득하였습니다. 이는고객에게 제공되는 제품, 서비스 체계가 규정된 요구사항을 만족하고 지속적으로 유지, 관리되고 있음을 인증해주는 제도입니다.

당사는 국제통일상품분류체계에 따라 대외 무역거래 상품을 총괄적으로 분류한 품목분류 코드 HS CODE 를 준수하여 8471.60.1040/8471.60.1090/8471.80.1090을 사용하고 있으며 글로벌 전기규격이라고 볼 수 있는 CE/FCC/MIC등을 필수로 획득하였고 국가별로 요구하고 있는 UL(주로 북미)/BIS(인도) 인증을 조기에 획득하여 당사 파트너들이 신속하게 제품을 수입하여 사용할 수 있도록 지원하고 있습니다.

국내외 입찰에 참여하기 위해서는 제품의 우수한 성능을 입증하는 각종 제품 인증들이 요구되고 있으며 이에 따라 당사에서는 선제적으로 아래와 같은 제품 인증을 획득하여 경쟁사들보다 우위를 점하고 있습니다.

| 인증서 | 제품명 | 인증주요내용 | 해당국가 |

|---|---|---|---|

| FBI IAFIS Appendix F |

RealScan G10 RealScan D |

지문이미지 품질 기준 | 전세계 |

| FBI PIV FAP20 |

BioMini Slim 2 BioMini Slim 2S BM-Slim2 BM-Slim2S |

지문이미지 품질 기준 | 전세계 |

| FBI PIV FAP30 | BioMini Slim 3 | 지문이미지 품질 기준 | 전세계 |

| FBI PIV FAP45 | RealScan D | 지문이미지 품질 기준 | 전세계 |

| FBI PIV FAP60 | RealScan S60 | 지문이미지 품질 기준 | 전세계 |

| UID STQC | RealScan G10 | 지문이미지 품질 기준 | 인도 |

| Windows Hello | BioMini Slim 2 | Window 10 user authentication 인증 | 전세계 |

| NIMC certification |

RealScan G10 | 나이지리아 전자주민증용 등록 지문 스캐너 인증 |

나이지리아 |

| Registraduria certification |

BioMini Slim 2S | 콜롬비아 전자주민증 인증사업용 위조지문성능 인증 | 콜롬비아 |

|

PAD (Presentation Attack Detection) |

RealScan S60 BioMini Slim 2 BioMini Slim2 |

위조지문 방지 기술 인증 | 전세계 |

당사는 위 인증서들 이외에도 각 국가에서 요구되고 있는 제품인증을 진행중이며 해당 인증을 획득하는 경우 경쟁사들보다 유리한 위치에서 입찰에 참여하여 수주가 가능할 것으로 예측하고 있습니다.

라. 주요 제품 등 관련 소비자 불만사항 등

당사가 공급하는 Biometric Solutions와 eDocument Solutions들은 국내외 출입국, eID시스템 구축 및 발급 등의 용도로 사용되고 있습니다. 제품마다 발생할 수 있는 여러가지 문제점을 미리 대비하여 제품 설계를 하며 출고이전에 엄격한 신뢰성 테스트를 진행하여 통과한 제품에 대해서만 출고하고 있어서 현장에서 불량이 발생하는 경우는 매우 적습니다. 고객에게 제품이 공급된 이후에는 고객과 체결한 제품보증계약에 따른 유지보수서비스를 제공하며 광학제품의 특성상 제품이 정상적으로 동작하지않는 경우에는 당사의 RMA정책에 따라 한국 본사로 제품을 입고하여 불량여부 분석, 수리 후 고객에게 다시 선적하고 있습니다. 고객이 당사의 제품과 솔루션 사용시 발생하는 애로사항에 대해서는 고객지원 팀에서 이슈를 접수하여 이슈관리 툴에 등록하면, 관련 담당자들에게 자동으로 공유되어 해결될 때까지 추적 관리됩니다. 문제점을 분석하여 원인이 확인되면, 고객지원 혹은 개발팀에서 문제점을 해결하고, 직접 고객을 방문하거나 해외의 경우 원격지원을 통해 해결 방안을 전달하고 있습니다. 또한 여기에서 그치지 않고 불량발생의 원인을 파악하여 당사의 귀책일 경우 즉각적으로 생산라인에 반영하여 문제가 재발하지 않도록 조치하고 있습니다. 2024년 기준으로 출하된 제품 중 초기불량 발생율은 94PPM(0.009%) 입니다. 낮은 수치이지만 Single-PPM, 궁극적으로 불량 제로화 달성을 위해 품질개선활동을 지속적으로 진행하고 있습니다.

당사는 시장에서 요구하는 완벽한 제품을 만들기 위하여 제품설계단계부터 포장출하단계까지 최적의 상태로 작업하고 있으며, 소비자의 불만사항을 최소화하고 문제 발생을 방지하기 위해 단계별 공정관리를 철저히 실시하고 있습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 2025년 1분기 | 비율 | 2024년 | 비율 | 2023년 | 비율 | ||||

| 유선통신 기기제조 |

원자재 | 회로물 | IC, R.L.C류 | 464 | 21% | 1,116 | 17% | 595 | 24.5% |

| 광학 | Prism, Mirror, LENS | 658 | 29% | 1,673 | 25% | 557 | 23.0% | ||

| 기구물 | 사출물, 가공물 | 725 | 32% | 759 | 11% | 392 | 16.2% | ||

| 기타 | 포장물, 볼트류 | 153 | 7% | 1,954 | 29% | 121 | 5.0% | ||

| 소계 | 2,000 | 90% | 5,502 | 81% | 1,665 | 68.7% | |||

| 상품 | 해외생산매입 | 0 | 0% | 594 | 9% | 352 | 14.5% | ||

| 소계 | 0 | 0% | 594 | 9% | 352 | 14.5% | |||

| 외주가공비 | 기타 | 235 | 10% | 657 | 10% | 407 | 16.8% | ||

| 소계 | 235 | 10% | 657 | 10% | 407 | 16.8% | |||

| 합계 | 2,235 | 100.0% | 6,754 | 100.0% | 2,424 | 100.0% | |||

나. 주요 원재료 등의 가격변동 추이

당사의 원재료 가격대는 품목별로 사양과 종류에 따라 매우 다양하게 분류되어 있어 평균가격의 변동 추이를 산정하는 것이 어렵습니다. 또한, 당사 원재료의 매입은 국내 및 국외에서 이루어지며 국외 매입 단가는 환율의 영향을 받습니다. 즉, 동일한 외화 매입 단가라 하더라도 환율에 따라서 원화 매입단가는 달라질 수 있습니다.

다. 생산능력 및 생산실적

당사는 핵심 기술의 보안 및 공급안정을 위하여 경기도 성남에 생산공장을 운영하고 있습니다.

당기와 전기 생산실적은 아래와 같습니다. 핵심부품 외 제품생산 대다수가 외주가공을 통해 이루어 지고 있고, 외주가공 특성 상 고정된 인원을 생산에 투입하는 것이 아닌 주문량에 따라 생산 투입인원이 유동적으로 변경됨에 따라 생산능력 및 가동률을 산출할 수 없습니다.

| (단위 : 대) |

| 사업부문 | 사업소 | 제 9 기 | 제 8 기 | ||||

|---|---|---|---|---|---|---|---|

| 1분기 | 2분기 | 3분기 | 4분기 | ||||

| 전 사 | 본 사 | 모 듈 | 4,303 | - | - | - | 10,375 |

| 제 품 | 674 | - | - | - | 7,612 | ||

| 합 계 | 4,977 | - | - | - | 17,987 | ||

라. 생산설비에 관한 사항

당사는 해당사항 없습니다.

마. 생산설비의 신설 및 매입 계획

현재 계획중인 대규모 설비투자 및 매입 계획이 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 매출 유형 | 품 목 | 2025년 1분기 (제9기) |

2024년 (제8기) |

2023년 (제7기) |

|

|---|---|---|---|---|---|

| 제품 | 등록 및 인증 디바이스, eDocument Solutions 등 |

내수 | 351 | 2,070 | 2,417 |

| 수출 | 3,015 | 10,169 | 9,492 | ||

| 소 계 | 3,366 | 12,239 | 11,909 | ||

| 소재사업 | 내수 | 38 | 25 | - | |

| 휴대폰액세서리 | 내수 | 688 | 2,483 | - | |

| 상품 | 기타 | 내수 | 901 | - | - |

| 합 계 | 4,993 | 14,747 | 11,909 | ||

주1) 연결매출액 기준으로 표기했습니다.

나. 주요 고객에 대한 정보

당사 매출액의 10% 이상을 차지하는 단일 고객에 대한 정보는 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2025년 1분기 (제9기) |

2024년 (제8기) |

| 매출액 | 매출액 | |

| 거래처A | 684 | 2,485 |

| 거래처B(주2) | 610 | - |

| 거래처C(주2) | 551 | 85 |

| 거래처D(주2) | 539 | 429 |

주1) 연결 매출액 기준으로 표기했습니다.

주2) 전분기에는 매출액이 10% 미만입니다.

다. 판매경로 및 방법

(1) 판매경로

당사의 현재 판매되는 제품은 크게 Biometric Solutions 제품군과 eDocument Solutions 제품군으로 구분됩니다. 2025년 1분기 기준 당사의 매출 유형별, 품목별, 판매경로별 매출액은 다음과 같습니다. 모든 제품이 직접판매경로와 간접판매경로가 있으나 하기에는 주요판매경로 중심으로 명시하였습니다.

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 매출 유형 |

품 목 | 구 분 | 판매경로 | 판매경로별 매출액 |

판매경로별 비중 |

| 제품 매출 |

Biometric Solutions | 수출 | 당사 → SI/OEM제조사/솔루션업체 → 공공/민간고객 | 2,981 | 59.71% |

| 내수 | 당사 → SI/솔루션업체 → 공공/민간고객 | 85 | 1.71% | ||

| 소계 | 3,067 | 61.42% | |||

| eDocument Solutions | 수출 | 당사 → SI업체 → 공공/민간고객 | 34 | 0.67% | |

| 내수 | 당사 → SI/입찰업체 → 공공/민간고객 | 266 | 5.32% | ||

| 소계 | 299 | 5.99% | |||

| 소재사업 | 내수 | 38 | 0.77% | ||

| 휴대폰액세서리 | 내수 | 688 | 13.78% | ||

| 상품매출 | 기타 | 내수 | 901 | 18.04% | |

| 합계 | 4,993 | 100.00% | |||

주1) 연결기준 매출액 기준으로 표기했습니다.

(2) 판매방법 및 조건

해외 수출은 당사 전체 매출의 대부분을 차지하고 있으며, 주로 SI업체들을 통하여 최종 고객에게 공급을 합니다. SI업체들은 사업을 직접 만들거나 공개된 사업들의 입찰에 참여하여 수주를 하고 당사에 주문을 하게 됩니다. 당사는 입찰 참여 당시부터 SI업체들에게 적극적인 영업을 통해 당사 제품으로 제안할 수 있도록 유도합니다. 글로벌 SI업체 및 지역별/국가별 SI업체들이 당사의 주요 고객들이며, 해당 분야에서 가장 많은 고객들을 확보하고 있습니다.

국내 판매는 최종 고객에 따라 판매경로가 다릅니다. 공공기관에 공급되는 제품들은 입찰을 수주한 국내 SI업체들에 공급하거나 정부기관에 직접 공급합니다. 반면 민수용은 솔루션 회사들을 통해 최종 고객에게 공급하고 있습니다.

결제방식은 국내외 모두 선금 또는 익월말 결제가 대부분이며 수출의 경우 후불거래는 무역보험가입 후 선적하는 것을 원칙으로 하고 있습니다. 주 입금통화는 미국 달러화 및 유로입니다.

(3) 판매전략

당사는 높은 가격경쟁력을 가지고 있는 차별화된 제품과 솔루션을 시장에 공급하고 있습니다. 당사에서 추구하고 있는 4P전략 (Product/Price/Promotion/Place) 은 다음과 같습니다.

1) Product

당사는 기술 중심의 높은 부가가치를 추구하는 기술 회사이며, 전 제품에 대해 엄격한 품질 및 신뢰성 기준을 적용하여 고품질의 제품을 추구합니다. 제품 자체를 통한 브랜드 가치를 제고하기 위해 고유의 차별화된 기술 개발, 다양한 제품 Line-up 및 고객 지원을 통한 고객 만족을 추구하고 있습니다.

2) Price

해당 시장에서 가격경쟁력을 확보하기 위해 지속적인 판가 및 원가 관리를 하고 있습니다. 이를 위해 실시간으로 경쟁사 현황을 파악하여 시장 가격의 변동에 따른 판가 조절 및 원가 절감이 연동되는 시스템을 구축하고 있습니다. 주단위로 진행되는 S&OP 전략 회의를 통해 시장 판가 및 원가가 공유되며 이를 통해 구매, 생산 계획을 수립하고 있습니다. 판가 조절이 필요한 경우 즉각적으로 원가를 파악하여 원가 절감 방안을 도출하고 있습니다. 특히 경쟁사 판가 정보 취득에 노력을 하고 있으며 이를 기반으로 당사 기술 우위, 브랜드 가치 등을 고려하여 상대적 가격을 설정하고 있습니다. 단, 대형 프로젝트의 경우 판가 조절을 통해 가격 경쟁도 시도합니다.

이러한 시스템이 운영될 수 있도록 원가 절감, 단납기 대량 수요 대응 등을 위해 직접생산 공장을 운영하지 않고 검증된 외부 협력 업체를 활용하고 있습니다. 이를 위해 내부 생산 제조 기술, 품질 관리 시스템을 지속적으로 개선하고 있으며, 이를 각 협력업체에 바로 적용하고 있습니다. 공정 및 생산 자동화를 통해 최근 3년간 주요 원가를 대폭적으로 절감할 수 있었습니다.

부품 업체의 신규 발굴 역시 주요 전략으로 추진하고 있습니다. 상시로 업체 발굴을 진행하고 있으며, 최소 반기 또는 1년 단위로 부품 업체 경쟁력을 평가하여 반영하고있습니다. 등록 지문 디바이스 원가 대부분을 차지하고 있는 프리즘, 렌즈, 미러 등 주요 광학 부품은 주요 전략 부품으로 선정하여 분기 단위로 원가를 관찰하고 절감하기 위한 방안을 추진하고 있습니다.

당사는 현재의 원가 구조에 만족하지 않고 효율적이며 유연한 구매 및 생산이 상시 운영될 수 있는 시스템을 구축하여 고객의 요구 및 시장의 요구에 따라 생산처 이동이나 부품변경등이 원활하게 될 수 있도록 노력하고 있습니다.

3) Place

당사는 제품군별로 주력 시장을 선정하여 집중하고 있습니다. 당사는 해외 매출이 70% 이상이며 주요시장은 해외 주요 국가들로 구성되어 있습니다. 이 중 지속적인 수요가 기대되고 중요한 협력사들이 있는 국가들을 주요 시장으로 관리하고, 새롭게 발굴하거나 공략을 강화할 시장들을 전략 시장으로 분류하여 관리하고 있습니다. 특히 전략 시장의 경우 시장 환경 변화 및 사업에 따른 정보를 바탕으로 매년 신규로 선정하여, 반기별로 진행상황을 점검하고 전략 시장에 대한 선정과 전략을 수정하고 있습니다.

4) Promotion

제품군 및 사업의 특성에 적합한 전략을 수립하여 홍보와 마케팅을 진행하고 있습니다. 주요 마케팅 전략은 직접 고객 방문을 통한 솔루션 소개, 전시회 참가 및 참관을 통한 고객 발굴, 마케팅 전담 부서를 통한 온라인 마케팅 (홈페이지, 온라인 매거진 및 소셜미디어 활용)입니다.

라. 수주현황

당사는 고객사의 단기발주 형식으로 이루어지고 있어 수주현황은 기재하지 않습니다

당사는 S&OP(Sales&Operations Planning) 및 과거 판매수량추이를 참고하여 적정수량의 제품재고를 보유하여 소량 주문은 주문 수주시 단납기로 대응가능합니다. 대량 주문은 고객의 Forecast를 기반으로 6주 이상의 장납기부품을 사전에 확보하여 수주 즉시 제품생산 및 공급이 이루어지도록 관리하고 있습니다.

5. 위험관리 및 파생거래

가. 재무위험관리요소

당사는 여러 활동으로 인하여 시장위험(환위험), 신용위험 및 유동성위험과 같은다양한 재무위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 정책을 검토, 승인합니다.

(1) 시장위험

(가) 외환위험

당사는 외화로 표시된 거래를 수행하고 있으므로 환율변동으로 인한 위험에 노출되어 있습니다.

1) 외환 위험에 노출되어 있는 연결회사의 주요 금융자산ㆍ부채의 내역

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| USD | EUR | GBP | USD | EUR | GBP | |

| 금융자산 | ||||||

| 현금및현금성자산 | 1,545,312 | 139,195 | 1,694 | 563,544 | 488 | 1,646 |

| 매출채권 | 1,739,850 | 95,916 | - | 1,381,199 | 65,659 | - |

| 합 계 | 3,285,162 | 235,110 | 1,694 | 1,944,743 | 66,147 | 1,646 |

| 금융부채 | ||||||

| 매입채무 | 386,837 | - | - | 54,317 | - | - |

2) 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동 시 회사의 세후 이익 및 자본에 미치는 영향

| (단위: 천원) |

| 구 분 | 세후 이익에 대한 영향 | 자본에 대한 영향 | |||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 원/미국달러 | 상승시 | 229,257 | 170,327 | 229,257 | 170,327 |

| 하락시 | (229,257) | (170,327) | (229,257) | (170,327) | |

| 원/유럽유로 | 상승시 | 18,597 | 5,960 | 18,597 | 5,960 |

| 하락시 | (18,597) | (5,960) | (18,597) | (5,960) | |

| 원/영국파운드 | 상승시 | 134 | 148 | 134 | 148 |

| 하락시 | (134 | (148) | (134 | (148) | |

| 원/덴마크크로네 | 상승시 | 62 | 68 | 62 | 68 |

| 하락시 | (62) | (68) | (62) | (68) | |

(나) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐 아니라 현금 및 현금성자산, 파생금융상품 및 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 신용등급이 우수한금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부적으로 결정된 신용등급을 바탕으로 결정됩니다. 신용한도의 사용여부는 정기적으로검토되고 있습니다. 연결회사는 해외거래처에 대한 매출채권에 대해 한국무역보험공사와의 보증보험 약정을 통해 계약상 의무 불이행에 대비하고 있습니다.

당기 중 신용한도를 초과한 건은 없었으며 경영진은 상기 거래처로부터 의무불이행으로 인한 손실을 예상하고 있지 아니합니다.

당기말 현재 신용위험의 최대노출금액은 금융상품의 장부가액(현금 제외)과 같습니다.

(다) 유동성 위험

당사는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

1) 유동성 위험 분석 내역

| (단위: 천원) |

| 당기말 | 3개월 이하 | 3~6개월 | 6~12개월 | 1년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무및기타채무 | 1,712,547 | - | - | - | 1,712,547 |

| 리스부채 | 85,524 | 85,524 | 171,048 | 689,353 | 1,031,449 |

| 차입금 | 29,762 | 28,762 | 2,328,762 | - | 2,387,285 |

| 전환사채 | 12,905,585 | - | - | - | 12,905,585 |

| 신주인수권부사채 | 19,680,723 | - | - | - | 19,680,723 |

| 합 계 | 34,414,141 | 114,286 | 2,499,810 | 689,353 | 37,717,589 |

| (단위: 천원) |

| 전기말 | 3개월 이하 | 3~6개월 | 6~12개월 | 1년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무및기타채무 | 881,557 | - | - | 47,417 | 928,974 |

| 리스부채 | 85,524 | 85,524 | 171,048 | 670,794 | 1,012,890 |

| 차입금 | 29,764 | 28,762 | 2,328,762 | - | 2,387,288 |

| 전환사채 | 11,147,609 | 4,375,224 | - | - | 15,522,833 |

| 신주인수권부사채 | 20,119,889 | - | - | - | 20,119,889 |

| 합 계 | 32,264,343 | 4,489,510 | 2,499,810 | 718,211 | 39,971,874 |

나. 자본위험관리

당사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 유지하고 자본비용을 절감하기 위해 최적의 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 필요한 경우 연결회사는 배당을 조정하거나, 주주에 자본금을 반환하며, 부채감소를 위한 신주발행 및 자산매각 등을 실시하는 정책을 수립하고 있습니다. 연결회사의 자본구조는 차입금에서 현금및 현금성자산을 차감한 순부채와 자본으로 구성되어 있으며, 연결회사의 전반적인 자본위험관리정책은 전기와 동일합니다. 한편, 보고기간 종료일 현재 연결회사가 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 차입금총계 | 21,828,468 | 22,499,605 |

| 차감: 현금및현금성자산 | (8,834,488) | (8,924,564) |

| 순차입금 | 12,993,980 | 13,575,041 |

| 자본총계 | 60,047,746 | 58,553,204 |

| 자기자본부채비율(*) | 22% | 23% |

| (*) | 전기의 경우 자기자본부채비율이 음의 값으로 나타나 별도 표시하지 않았습니다. |

다. 비지배지분에 대한 정보

(1) 누적비지배지분의 변동

당사에 포함된 비지배지분이 중요한 종속기업의 당기손익 및 자본 중 비지배지분에 배분된 당기순손익 및 누적비지배지분은 다음과 같습니다.

<당기>

| (단위 : 천원) |

| 구 분 | 비지배지분율 (%) | 당기초 누적 비지배지분 |

비지배지분에 배분된 당기순손익 |

당기말 누적 비지배지분 |

|---|---|---|---|---|

| (주)엑스플렉스 | 37.12 | 1,477,398 | (3,367) | 1,474,031 |

<전기>

| (단위 : 천원) |

| 구 분 | 비지배지분율 (%) | 전기초 누적 비지배지분 |

비지배지분에 배분된 당기순손익 |

전기말 누적 비지배지분 |

|---|---|---|---|---|

| (주)엑스플렉스 | 37.12 | 1,480,663 | (3,265) | 1,477,398 |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당사는 보고서 작성일 현재 회사의 일상적인 영업활동 이외의 활동에 의하여 이루어지는 계약 등 (기술이전계약, 기술도입(제휴)계약, 경영관리계약, 자산유동화계약(신탁계약, 자산관리계약 등), 부동산 매매계약, 부동산 개발계약 등이 포함되며, 이에 한하지 않음) 체결내용이 없습니다.

나. 연구개발활동의 개요

글로벌 바이오인식 관련 시장은 다중 생체인식 기반의 새로운 흐름과 소형화/저전력/비접촉식 바이오인식기술이 빠르게 변화하며 급속히 성장하고 있습니다. 당사는 이러한 시대적 흐름에 대해 능동적으로 대처하기 위해 세계 최고 수준의 광학 기술을 탑재한 전략제품을 신속하게 개발함은 물론 시장을 선도할 수 있는 차세대 기술을 확보하기 위하여 연구개발에 투자하고 있습니다.

(1) 연구개발 담당조직

당사는 아래와 같이 연구개발 조직을 운영하고 있습니다.

| 구분 | 연구 개발 분야 |

|---|---|

| 솔루션 개발팀 | Document Solution 제품 개발 - 여권 및 신분증 판독기 제품군 개발 (RealPass) - 인감스캐너 제품군 개발 (RealStamp) |

| Fingerprint 스캐너 제품 개발 - 지문 등록 장비 제품군 개발 (RealScan) - 지문 인증 장비 제품군 개발 (BioMini) |

|

| 알고리즘 개발팀 | 문서 판독 및 바이오인식 제품을 위한 핵심기능모듈 및 알고리즘 개발 |

(2) 연구개발비용

(연결기준)

| (단위 : 백만원) |

| 과 목 | 제9기 1분기 | 제8기 | 제7기 | |

|---|---|---|---|---|

| 원 재 료 비 | 2 | 21 | 117 | |

| 인 건 비 | 426 | 1,551 | 2,120 | |

| 감가상각비 | 7 | 41 | 50 | |

| 기 타 | 34 | (25) | 400 | |

| 연구개발비용 계 | 470 | 1,587 | 2,687 | |

| 회계처리 | 판매비와 관리비 | 77 | 950 | 2,000 |

| 개발비(무형자산) | 393 | 638 | 687 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

9.41% | 10.76% | 22.56% | |

(별도기준)

| (단위 : 백만원) |

| 과 목 | 제9기 1분기 | 제8기 | 제7기 | |

|---|---|---|---|---|

| 원 재 료 비 | 2 | 21 | 117 | |

| 인 건 비 | 426 | 1,551 | 2,120 | |

| 감가상각비 | 7 | 41 | 50 | |

| 기 타 | 22 | (43) | 180 | |

| 연구개발비용 계 | 458 | 1,570 | 2,467 | |

| 회계처리 | 판매비와 관리비 | 65 | 932 | 1,780 |

| 개발비(무형자산) | 393 | 638 | 687 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

11.49% | 10.83% | 21.23% | |

다. 연구개발실적

당사는 보고서 작성 기준일 현재 아래와 같은 신제품이 출시되어 있으며, 현재 각 제품군별로 다양한 사업 요구에 맞춘 폭넓은 포트폴리오를 확보하고 있습니다.

| 제품명 | 개발 내용 및 기대 효과 |

|---|---|

| RealPass N | - 고해상도 (500ppi) 문서 스캔 지원 - 대면적 스캔 (130x90 mm) 지원 - 전세대 제품 대비 소형 경량화 - e-Document 표준 지원 (ICAO Doc 9303) - ISO 14443, 848 kbps 및 PCSC RF Reader 기능 지원 - 위조 식별을 위한 3 가지 표준 광원 지원 (White, IR, UV) - Bar code reader 기능 지원 |

| BioMini Slim 3/ BioMini Slim3 |

- 인증용 광학식 지문 센서 - FBI PIV 및 FAP30 표준 준수 - IP64 표면 방수 지원 - 20mm 초박형 센서 (FAP30 센서 중 세계 최소 두께) - Max 100,000 Lux 외부광 환경 촬영 지원 - On-device-matching 기능 지원 |

| RealScan FC | - 등록용 광학식 지문 센서 - FBI Appendix F 표준 준수 - IP64 방수 지원 - 촬영 면적: 127mm X 127mm - 무전원(USB 2.0 전원 사용) 연결 사용 가능 - Foot switch, 외부 전원 연결 단자, 전원 스위치 제공 |

| BioMini Token | - 조달청 전자 입찰용 지문 보안 토큰 - FBI PIV 및 FAP20 표준 준수 - IP65 표면 방수 지원 - Max 100,000 Lux 외부광 환경 촬영 지원 - Secure Element 내장 (FIPS 140-2 Level 4, CC EAL5+) |

| RealStamp N | - 금융권, 부동산, 공공기관 등의 전자서식 용 인감스캐너 - 500 DPI의 고해상도 지원 - 촬영면적: 31mmx31mm - 초경량 인감스캐너(205g) |

| RealScan S60 | - 당사의 차세대 초경량, 포터블 지문등록 디바인스 - FBI AFFENDIX F 표준 준수 - Advanced TFT(Thin Film Transistor) 광학기술 적용 - IP65 방수 지원 - Machine-learning based 위조지문방지기술 탑재 (ISO/IEC 30107-3 PAD 표준 테스트 레벨2 인증 획득) |

7. 기타 참고사항

[ 용어 설명 ]

| 용어 | 정의 | 내용 |

|---|---|---|

| eID Business | 신분증 기반 지문인식 솔루션 | 공공과 민간의 다양한 기관에서 발행하는 신분증을 기반으로 하는 바이오인증 솔루션 |

| Smart Card | 일반적인 신용카드와 동일한 재질과 사이즈인 플라스틱 카드의 표면에 자체 연산 기능이 있는 8비트 또는 32비트 마이크로 프로세서(MPU)와 운영 체제(COS), 그리고 안전한 저장영역으로서의 EEPROM이 내장되어 있는 집적회로(IC) 칩이 표면에 부착된 전자식 카드 | 개인 식별, 인증, 자료 저장에 사용되며 주로 접촉식과 비접촉식 방식이 있음 |

| PKI |

Public Key Infrastructure 공개키 기반 구조 |

신뢰할 수 있는 기관에서 부여된 한 쌍의 공개키와 개인키를 사용함으로써, 개인 정보나 거래정보가 공개되지 않아 안전하게 데이터 교환이 가능함 |

| ABIS |

Automated Biometrics Identification System 자동 생체정보 인식 시스템 |

대용량의 지문, 얼굴, 홍채, 음성 등의 바이오정보를 고속으로 검색 및 인증하는 시스템 |

| WSQ |

Wavelet Scalar Quantization 영상 압축 기술 |

지문 영상 압축 알고리즘으로, FBI(미국 연방수사국)에서 NIST(미국 국립표준기술연구소)를 통해 WSQ 알고리즘을 검증하고 인증하는 기술 |

| SSO |

Single Sign On 단일 계정 로그인 |

한번의 인증으로 여러 계정 동시에 이용 가능하게 하는 인증기능임 |

| 계피상이 |

契被相異 계약자와 피보험자가 다름 |

계약서 체결시 계약자와 피보험자가 다른 경우를 의미 |

| USIM |

Universial Subscriber Identity Module 범용 가입자 식별 모듈 |

이동 전화기에서 사용할 수 있는 카드형태의 모듈 |

| eIDAS |

Electronic Identification and Trust Services 유럽연합내 전자상거래를 위한 전자 신원 확인 및 신탁 서비스 체계 |

유럽연합국내에 동일한 표준을 사용한 eID 발행하고 전자 서명을 사용하여 신원인증에 소요되는 상당한 시간과 비용을 절약가능 |

| Saas |

Software as a Service 사용자가 필요로 하는 서비스만 이용 가능하도록 한 소프트웨어 |

소프트웨어 유통 방식의 근본적인 변화를 설명하는 개념으로, 공급업체가 하나의 플랫폼을 이용해 다수의 고객에게 소프트웨어 서비스를 제공하고, 사용자는 이용한 만큼 대가를 지급 |

| Cloud service | 인터넷에 연결되어 장소와 시간에 구애받지 않고 이용할 수 있는 서비스 | 바이오정보를 고객이 원하는 서버에 저장하여 다중으로 클라이언트들이 접속하여 동시에 이용할 수 있는 서비스로서 대용량과 고속인증이 필요한 ABIS에서 많이 사용 |

| LFD |

Live Finger Detection 위조 지문 감지 기술 |

실제 지문과 위조 지문을 감지하는 알고리즘 기술 |

| Digital Security Business | 암호화 및 인증 기반 솔루션 | 디지털 가상 공간에서 암호화 인증 솔루션이 탑재된 바이오인식 솔루션 |

| FBI Appendix F | 미연방수사국에서 규정한 지문인식표준인증 | 대용량의 지문데이터베이스를 기반으로 1 to many 지문인식에 적합한 표준인증이며 주로 Multifinger(다중손가락) 스캐너 해당 |

| FBI PIV-071006 | 미연방수사국에서 규정한 지문인식표준인증 | 본인 인증(1:1지문인식)에 적합한 표준인증이며 주로 1지(single-finger) 스캐너 해당 |

| FBI FAP Mobile ID | 미연방수사국에서 규정한 지문인식표준인증 | FBI PIV-071006와 FBI Appendix F사양 모두를 포함하며 주로 모바일장비에서 사용 |

| DOC 9303 | ICAO(국제민간항공기구)의 여행문서판독규정 | ICAO에서 규정한 다양한 여행문서(여권/비자등) 판독 규정 |

| STQC | 인도 정부의 바이오 제품 품질 인증서 | 인도 정부에서 구축한 ABIS에는 STQC인증을 획득한 제품만 접근 가능 |

| Deep-learning | 사물이나 데이터를 군집화하거나 분류하는 데 사용하는 기술사물이나 데이터를 군집화하거나 분류하는 데 사용하는 기술 | 당사에서는 위조지문과 실제지문을 효과적으로 감지하기 위해 반복적인 기계학습방법을 사용 |

| SDK |

Software Development Kit 소프트웨어개발도구 |

소프트웨어 개발자가 특정 운영체제용 응용프로그램을 만들 수 있게 해주는 소스(Source)와 도구 패키지 |

| USB HSM | USB Hardware Security Module USB방식의 하드웨어 보안토큰 |

공인인증서(개인키 포함)를 외부 위협으로부터 안전하게 보호하기 위해 CPU와 메모리 등을 장착한 휴대용 저장장치(ex. 스마트카드, USB토큰). 전자서명은 저장장치 내부에서 생성되고, 저장된 전자서명 생성키는 저장장치 외부로 이동할 수 없기 때문에 피싱 및 해킹으로 인한 공인인증서 유출 방지 가능 |

| 영상보안 | 바이오인식기반 영상인식 솔루션 | 클라우드, 빅데이터, 인공지능(AI), 사물인터넷(IoT) 등 다양한 정보통신기술(ICT)을 활용하여 실시간으로 바이오 인식 및 판독 가능 |

| FIDO |

Fast IDentity Online 온라인 환경에서 ID와 비밀번호 없이 바이오인식 기술을 활용하여 편리하고 안전하게 개인 인증을 수행하는 기술 |

지문, 홍채 등 바이오인증을 적용하기 위해 주로 사용하는 인증 기술로, 비밀번호 없이 인증을 하기 위한 Universal Authentication Framework (UAF) 프로토콜과 비밀번호를 보완해서 인증을 하기 위한 Universal 2nd Factor (U2F) 프로토콜로 구성 |

| FIDO2 | Fast IDentity Online2 |

개별 FIDO 클라이언트가 독립적인 인증 방식을 제공하던 앱(App) 방식을 플랫폼화 방식으로 확장하여 OS/웹브라우저에 FIDO 규격을 기본적으로 제공함 마이크로소프트, 구글 등 통합된 플랫폼을 중심으로 FIDO 인증을 표준화 하고, 모바일 중심이 었던 FIDO 1.0에서 PC/노트북 등 웹 환경으로 확장하여 UAF와 U2F를 통합하는 것을 목표로 함 |

| UAFUAF | Universal Authentication Framework | FIDO의 방식 중 하나로, 사용자의 단말기에서 제공하는 인증방법으로 온라인 서비스와 연동하 여 인증하는 방법으로, 패스워드 없이 생체정보만으로 인증을 완료하는 것을 의미 |

| U2FU2F | Universal 2nd Factor | FIDO의 다른 방식 중 하나로, 기존 아이디/패스워드 방식에서 USB, NFC 보안키, 생체인증 등 두 번째 인증요소를 추가하는 것을 의미 |

| Hot wallet | 온라인상태에서 거래를 주고 받을 수 있는 소프트웨어지갑 | 인터넷이 연결된 상태에서 암호 화폐를 거래할 수 있어 입출금이 편리하지만 보안성이 취약 |

| Cold wallet | 오프라인상태의 실물지갑 | 네트워크가 차단된 하드웨어에 암호 화폐를 보관하는 하드웨어 지갑. 내부에 보안칩을 탑재하여 보안성이 우수하지만 암호 화폐 거래를 위해서는 추가적인 절차가 필요 |

| AFIS |

Automated Fingerprint Identification System 지문 자동 식별 시스템 |

개인의 지문 원본 영상 또는 주요 특징적 정보를 인적 사항과 함께 고속의 대용량 데이터베이스에 저장하고, 필요 시 현장에서 취득한 개인의 지문과 데이터베이스에 저장된 지문을 비교하여 동일인 여부를 판별하는 시스템 |

| SE |

Secure Element 보안소자 |

지문 스캐너 기기내 보안기능이 내장된 칩 |

| 바이오전자서명 | 지문, 얼굴 등의 바이오 정보의 특징들을 전자서명 생성 정보로 활용하여 전자문서에 첨부하거나 논리적으로 결합하여 전자서명을 생성/검증하는 방식 | 피보험자가 아닌 보험계약자가 사망보험계약 등을 전자문서로 체결하는 경우, 보험계약자의 지문 정보를 사용하면 보안성과 편의성을 향상시킬 수 있음 |

| IoT |

Internet Of Things 사물 인터넷 |

지능형 인터페이스를 갖춘 개별적인 사물들이 생성한 각각의 정보를 인터넷을 통해 실시간으로 공유하고 상호작용하는 기술이나 환경 |

| Block Chain | 네트워크에 참여하는 모든 사용자가 관리 대상이 되는 모든 데이터를 분산하여 저장하는 데이터 분산처리기술 | 블록체인은 거래 내용이 담긴 블록(Block)을 체인 형태로 연결하여 수많은 컴퓨터에 동시에 블록을 복제해 저장하는 분산형 데이터 저장 기술로써, 거래 정보가 담긴 원장을 거래 주체나 특정 기관에서 보유하는 것이 아니라 네트워크 참여자 전체가 나누어 갖는 기술이라는 점에서 '분산원장기술(DLC; Distributed Ledger Technology)' 또는 '공공거래장부'라고도 함 |

| ABC |

Automated Border Control 자동 출입국 시스템 |

교통과 통신이 발달함에 따라 해외 국경으로의 유출입이 많아지면서 효율적이고 빠른 출입국 시스템을 구축하기 위해 개발된 무인 심사시스템 |

| SCM |

Supply Chain Management 제품의 생산과 유통 과정을 하나의 통합망으로 관리하는 경영전략시스템 |

기업에서 원재료의 생산과 유통 등 모든 공급망 단계를 최적화해 수요자가 원하는 제품을 원하는 시간과 장소에 제공하는 공급망 관리 |

| RMA |

Return Merchandise Authorization 제품 반송 요청 프로세스 |

고객이 구매한 제품에 문제가 발생한 경우 제조사의 반품 규정에 따라 수리 또는 교환을 진행하는 절차 |

| 공안인증 | 중국안전기술방범인증센터에서 사회공공안전제품에 대한 인증을 진행하고 있음 | 중국 정부의 공공프로젝트에는 공안인증을 획득한 제품만 입찰 참여 가능 |

| Windows Hello | Windows 10 사용자가 장치, 앱, 온라인 서비스 및 네트워크에 대한 접근을 바이오인식을 활용하여 인증할 수 있는 기반 기술 | 기존 암호의 대안으로 바이오인식 기술을 사용하여 주요 장치, 서비스 및 데이터 등을 처리하는 안전하고 사용자 친화적인 방법이며, 개인 정보 및 데이터 보안을 강화할 수 있는 장점이 있음 |

| OCR | 카메라 또는 스캐너를 통해 취득한 영상에서 글자 영역을 검출하고 인식하는 광학식 문자 인식(Optical Character Recognition) 기술 | 주민등록증, 운전면허증, 여권 등과 같은 신분증을 스캔 또는 촬영 후에 취득한 신분증 영상으로부터 이름, 주소, 주민번호 등의 개인 정보를 취득할 수 있음 |

| KYC | Know Your Customer의 약자로써 다양한 인증 수단을 통해 고객 신원을 확인하는 기술 | 고객이 촬영한 신분증 영상에 대한 OCR 결과와 얼굴 또는 지문과 같은 바이오인식 기술을 결합하여 강화된 고객 신원 확인을 수행할 수 있음 |

가. 회사의 현황

(1) 사업 개황

(가) eID 사업 개요

eID는 전자화된 국민 또는 기관의 신분으로서 네트워크나 인터넷 상에서 신분을 증명하는데 사용되는 일체의 디지털 정보로, 전자주민증이나 전자여권 같은 신분증 내부 칩에 저장된 개인의 성명, 생년월일과 같은 개인정보와 바이오 정보 및 디지털 서명 등을 의미합니다. 이러한 전자화된 정보를 저장하고 있는 신분증을 eID 카드라 하고, 관련 산업계에서는 전자화된 신원 정보와 카드를 총칭하여 eID라고 합니다. 최근들어 개인 신원정보 등록 및 인증과정의 신뢰성과 편의성 제고를 위하여 바이오 정보를 기본으로 포함하는 eID 사용이 크게 증가하고 있습니다.

eID를 구축하기 위해서는 대규모의 네트워크 및 관련 시스템이 필요하며, 기본적으로 유무선 통신망, 대형 서버 및 데이터베이스, 보안 디바이스 및 소프트웨어, 운영 시스템 등이 필요합니다.

eID를 구축하기 위해서는 eID 정보를 취득하고 이를 데이터베이스화하는 작업이 선제적으로 요구되며, 특히 바이오 정보를 활용하기 위해서는 일반적인 서버 기반의 데이터베이스 시스템 이외에 ABIS (Automated Biometrics Identification System) 구축이 필요합니다. ABIS는 디지털화된 바이오 정보를 취득, 저장, 분석하는 시스템 일체를 의미합니다. 이를 위해서는 일정 수준 이상의 바이오 정보를 처리할 수 있는 바이오 정보 등록 및 인증 디바이스, 바이오 정보 인식 시스템이 필요합니다. 미국연방수사국(FBI)은 바이오 정보 기반 검색 시스템을 도입한 이후로 시스템에 통합되기 위한 디바이스의 영상 품질, 보안성, 프로토콜 등을 표준화하였습니다. 예를 들어 지문 품질의 경우 등록 장비는 FBI EBTS Appendix F에 의거한 영상 품질을 만족하여야 하며, 인증 장비의 경우 PIV 규격을 만족하는 영상 품질을 보증해야 합니다. 또한 영상 압축을 위한 WSQ 규격도 있습니다. 전세계 대부분 국가들이 eID 구축을 하는 데 있어서 이 표준을 기본 사양으로 인정하고 있습니다.

바이오 정보가 포함된 eID의 경우 카드 없이 개인 신원 확인이 가능하기 때문에 공항, 통신서비스, 금융, 의료시스템, 전자투표 등 다양한 분야에서 폭넓게 활용되고 있습니다. 그러나 바이오 정보 활용이 증가하면서 바이오 정보의 안전한 저장, 전송과 인증에 있어 엄격한 보안 수준이 요구되고 있습니다. 전통적으로 국가에서 구축하는 NID(National Identity)의 경우 국민의 정보가 외부로 유출되지 않도록 국가에서 시스템을 관리하며, 국가 시스템에 접속하기 위해서는 인증 과정을 거치도록 하고 있습니다. 이를 위해서 바이오정보의 암호화, 불법적 접근 제한 및 위조 바이오 정보 방어에 대한 요구가 증가하고 있습니다.

최근에는 이러한 대규모 시스템 및 정보의 전송에 따른 위험을 최소화하기 위해서 각각의 디바이스 내에서 바이오 정보 인증을 수행하고 그에 따른 기기 인증만 진행하는형태의 시스템 표준화가 활발히 진행되고 있습니다. 민수 영역 중심으로 논의되는 FIDO2가 대표적인 예입니다. FIDO1.0이 모바일만 지원했던 반면 FIDO2은 웹에서도활용 가능할 수 있도록 그 한계를 극복하고 있습니다. 현재는 제한적이지만 지문, 얼굴, 홍채 등 바이오 정보 인증이 지원되는 휴대폰 보급이 일반화되면서 모바일 환경에서 간편 결제, 금융거래, 전자상거래 등에서 FIDO2 지원을 준비하고 있습니다.

eID 산업에서는 디바이스 및 솔루션에 대해 기본 표준, 품질 및 보안성을 넘어 엄격한 신뢰성과 안전성이 요구됩니다. 전세계적으로 이를 만족하여 공급하는 솔루션 업체는 많지 않으며, 특히 최근 들어 Biometrics 전문 기업들이 주요 글로벌 보안 및 ID카드 발급 업체들에 인수 합병되면서 큰 변화가 일어나고 있습니다. 3M Cogent사의경우 Gemalto에 인수되었으며 다시 Gemalto 전체가 Thales에 인수되었습니다. 그리고 Morpho사의 경우 Oberthur에 인수되어 IDEMIA가 되었습니다. 또한 미국 내 CrossMatch라는 업체는 HID에 인수되었습니다. 이는 보안성과 바이오 정보 결합을 통한 경쟁력 강화 및 시장지배력 강화를 위한 움직임으로 해석됩니다.

현재 전 세계적으로 약 100여개 이상의 국가에서 전자주민증과 전자여권을 도입하여사용하고 있습니다. 또한 전자주민증 및 전자여권 발급 시 바이오 정보를 취득하여 관련 데이터베이스를 구축한 국가들은 하기 표와 같습니다.

| [Biometrics eID 시스템 구축 국가] |

| 지역 |

국가수 (총 104개국) |

국가명 |

|---|---|---|

| 아프리카 | 32개국 | 가나/가봉/감비아/기니/기니비사우/나미비아/나이지리아/남아프리카공화국/레소토/르완다/말라위/말리/모리셔스/모리타니/모잠비크/부르키나파소/세네갈/수단/스와질란드/알제리/앙골라/우간다/잠비아/짐바브웨/차드 /카메룬/카보베르/데케냐/코모로/코트디부아르/콩고/탄자니아 |

| 아시아 | 18개국 | 네팔/마카오/말레이시아/몰디브/몽골/방글라데시/부탄/브루나이/스리랑카/싱가폴/인도/인도네시아/중국/캄보디아/태국/파키스탄/한국/홍콩 |

| 유럽 | 21개국 | 네덜란드/독일/라트비아/룩셈부르크/리투아니아/마케도니아/보스니아-헤르체고비나/불가리아/산마리노/세르비아/스페인/아르메니아/알바니아/우크라이나/이탈리아/크로아티아/키르기스스탄/키프로스/터키/포르투갈/헝가리 |

| 중동 | 15개국 |

레바논/리비아/모로코/바레인/사우디 아라비아/아랍 에미리트 연합국/ 아프가니스탄/예멘/오만/요르단/이라크/이란/이스라엘/카타르/쿠웨이트 |

| 미주 | 18개국 | 과테말라/그레나다/도미니카공화국/도미니카연방/베네수엘라/아르헨티나/에콰도르/엘살바도르/온두라스/우루과이/자메이카/칠레/코스타리카/콜롬비아/쿠바/파나마/파라과이/페루 |

| 출처: 세계은행(World Bank) |

이 중 일부 국가들은 전자주민증 또는 전자여권 내에 관련 바이오 정보를 포함하고 있습니다.

UN과 세계은행에서는 2030년까지 전 세계 국가들이 적법한 eID를 사용할 것을 권고하고 있으며, 이를 구축하는 국가들에 관련 사업 지원 프로그램을 운영하고 있습니다. eID를 구축하고 활용함에 따라 바이오 정보를 이용한 신원 인증의 효용성과 높은 보안성이 입증되고 있어, 점차적으로 신규 채택 국가 및 활용도가 증가할 것으로 예상됩니다.

또한 유럽연합에서는 공공 행정 현대화, 통합 디지털 시장 구축과 같은 안전성이 보장되며 편리성이 제고된 역 내 서비스 제공을 위해 eIDAS 프로젝트를 진행하고 있습니다. eIDAS프로젝트는 2018년 9월 29일 발효된 것으로 유럽연합 내 회원국들의 경우 국적과 관계 없이 개인이 소지한 eID 카드를 활용하여 공공서비스, 전자상거래, 은행결제, 의료 및 통신분야와 같은 인터넷 상 서비스를 손쉽게 접근할 수 있는 시스템 구축 사업입니다. eIDAS 프로젝트는 시스템 접근 시 전자서명과 보안 디바이스를사용하여 신원 인증을 표준화하고 간소화함으로써 관련 비용을 절감하면서도 안정성을 높이고 있습니다. 실제로 유럽 선진국 중심으로 eIDAS에 대한 적극적 도입 움직임으로 다른 지역과 국가들로의 파급이 예상되며, 이를 도입하고자 하는 사업들이 확대될 것으로 예상됩니다. 프랑스는 전자여권 발급 시 지문 취득을 의무화하고 이를 확대하고 있고, 스페인은 2017년 시범사업을 시작으로 전국 각 공항에 지문 인식 디바이스를 설치하여 운영하고 있습니다. EU내 EES(Entry/ Exit System)를 강화할 것으로 예상됨에 따라 이 시스템을 통해 자동화된 국경 통제 검사와 셀프 서비스 등 자동 출입국 솔루션 시장 확대가 될 것으로 예상됩니다.

향후 eID는 등록된 정보를 활용하여 금융, 의료, 복지 등 다양한 인증처에서의 사용이 예상됩니다. 이와 같이 시장이 성장하고 활성화되면서 기기 및 솔루션이 우수하며, 높은 시장 점유율과 브랜드 가치를 가지고 있는 기업들이 시장을 선도할 것으로 예측됩니다.

(나) 회사 사업 개요

당사는 바이오 정보를 등록, 인증 및 활용하는 데 필수적인 각종 디바이스와 솔루션을 자체 개발하여 생산 및 판매하는 업체로서, 주요 사업 부문에는 Biometric Solutions와 eDocument Solutions가 있습니다.

| 사업 분야 | 제품 군 | 상세 제품 |

|---|---|---|

| Biometric Solutions |

디바이스 | - 지문 등록 및 인증 스캐너 |

| 솔루션 |

- SDK: 디바이스를 활용하기 위한 API 및 Demo, 핵심 알고리즘 탑재 - ABIS: 대용량 바이오 정보 인증 시스템 - SSO(Single Sign On: Logical Access를 위한 솔루션 바이오 정보를 활용한 로그인 솔루션 |

|

| eDocument Solutions |

디바이스 |

- Document reader (여권판독기) - 지문 및 Smart Card 인식이 가능한 일체형 기기 |

| 솔루션 |

- SDK: 디바이스를 활용하기 위한 API 및 Demo, 여권 및 신분증 판독을 위한 소프트웨어 알고리즘 |

Biometric Solutions 사업은 바이오 정보 등록 및 인증이 가능한 디바이스와 솔루션을 공급합니다. 당사의 핵심 사업 부문으로 국제 표준을 만족하는 지문 스캐너와 ABIS 솔루션을 개발/생산/판매하고 있습니다. 관련된 제품을 지속적으로 개발 및 개선하고 있으며, 얼굴·홍채·정맥 등 다양한 바이오 인식 정보를 활용하기 위해 관련 솔루션 개발을 진행하고 있습니다. 이를 위한 광학계 핵심 기술, 영상 취득 및 처리 알고리즘, 인증 알고리즘, 부정사용자 감지를 위한 기술 등을 자체 개발하였으며 관련 특허를 보유하고 있습니다.

당사가 영위하는 eID사업은 바이오 인증의 대중화에 따라 그 응용분야가 점차적으로확대되고 있습니다. 관련 사업의 최근 사례는 다음과 같습니다. 국내에서는 주민등록법 시행령 제 36조에 의거하여 행정안전부에서 정부3.0 현장체감도와 주민 편의 제고를 위해 주민등록·인감 제도개선과 읍·면·동 서비스 혁신을 추진하고 있습니다. 2017년도부터 당사는 전국 시군구 주민자치센터 약 3,500곳을 대상으로 사업을 진행하여 약 1,400곳의 주민자치센터에서 지문 등록용 기기를 공급하였고, 미도입 주민자치센터를 대상으로 영업을 지속할 예정입니다. 인도와 아프리카지역에서 효율적인 공공서비스 및 공정한 선거시스템 구축을 위해 2009년 이후 당사에서는 전자주민증 및 유권자등록용 기기 및 솔루션을 약 80,000대 이상(누적 공급수량 기준) 공급하였습니다. 브라질에서는 엄격한 교통준수 및 불법면허운전취득을 방지하기 위해 26개의 각 주에서 개별적으로 전자운전면허증을 발행하고 있으며 발행 시에 당사의 디바이스가 사용되고 있습니다. 프랑스에서 발행하는 전자여권, 전자주민증 및 외국인등록증은 당사가 약 12,000대 이상(누적 공급수량 기준)의 등록용 지문 디바이스 솔루션을 공급하였으며, 향후에도 지속적으로 공급규모를 확대해 나갈 예정입니다.

eDocument Solutions 사업은 전자여권 및 비자를 인식하는 Document reader 및 지문을 결합한 스마트 카드 인식 디바이스를 공급하고 있습니다. 국내시장에서는 주로 외교부, 법무부, 관세청 및 인천국제공항공사 등 정부부처 및 공공기관에 공급하고 있습니다. 지문과 스마트 카드를 동시에 인증 가능한 디바이스는 이중인증을 통하여 보안을 강화하고자 하는 사업이나 스마트 카드 내 바이오 정보를 활용하고자 하는 사업 분야가 주요 시장입니다. 해외시장에서는 인도 군대, 이란 은행 등 금융권이나 공증 기관 등 엄격한 보안을 요구되는 고객들에게 공급을 하고 있습니다.

최근에는 Biometric Solutions와 eDocument Solutions 사업의 제품군을 모두 활용하고자 하는 고객이 증가하고 있습니다. 그 대표적인 예가 ABC (Automatic Border Control) 시장입니다. 세계 관광 협회의 2016년 보고자료에 따르면 전 세계 여행자 수가 10억명을 넘어서고 있으며 향후 성장세를 감안하여 국가별 효율적인 출입국 관리 중요도가 높아지고 있습니다. 또한 난민 문제들로 인하여 국경 보안과 검색을 위한 요구도 급증하고 있습니다. 당사는 유럽을 중심으로 사업이 확산되고 있는 공항과항만용 차별화된 지문 스캐너를 공급하고 있으며 현재 스페인 공항 다수에 당사 제품을 공급하고 있습니다. ABC 시장을 목표로 개발 중인 ABIS와 Document reader 기기, 얼굴/지문을 지원하는 통합단말기 등을 출시하여 기존의 지문 스캐너 공급과 더불어 ABC용 통합 솔루션을 공급함으로써 사업의 부가가치를 제고하여 큰 폭의 매출성장이 기대되고 있습니다.

(2) 제품의 설명

(가) Biometric Solutions 사업군 제품

Biometric Solutions에 속하는 제품들은 크게 등록 (Enrollment) 디바이스, 인증 (Authentication) 디바이스, ABIS 와 SSO등으로 구성되어 있습니다.

1) 등록 디바이스 및 소프트웨어 솔루션

등록 디바이스는 개인 바이오 정보 등록을 위한 기기로서 이 중 지문 스캐너는 다수의 지문을 동시에 취득할 수 있는 기능을 제공하며 FBI Appendix F 표준을 준수해야합니다. 일반적으로 500dpi 이상의 광학 해상도와 1% 이하의 영상 왜곡률, 높은 수준의 영상 균일도 제공 등을 만족해야 합니다.

RealScan-D 및 상위 모델에서는 소프트웨어 지문 합성 기술을 이용해 복수의 평면 지문을 한꺼번에 획득할 수 있을 뿐 아니라 회전지문도 획득할 수 있습니다. 제품 종류에 따라 두 개 또는 네 개까지의 지문을 한 번에 획득이 가능하며, 최상위 라인업인RealScan-F 제품에서는 장문 (Palm) 영상까지 획득이 가능합니다.

또한 함께 제공되는 소프트웨어 솔루션을 활용하면, 2지 또는 4지 영상으로부터 개별 지문을 분리하고, 획득한 이미지로부터 좌/우 손의 위치를 자동으로 검출하거나 동일한 지문을 구분할 수 있을 뿐만 아니라 다양한 표준 규격 파일로 압축 및 저장이 가능합니다. 또한 소프트웨어 솔루션에는 당사의 딥러닝 (Deep-learning) 기술을 사용해 독자 개발한 위조지문 검출 기술이 적용되어 위조지문의 사용을 방지하는데 큰 효과를 발휘하고 있습니다.

2021년 하분기 초슬림 및 경량 FAP 60 지문등록 솔루션인 RealScan S60은 TFT기술과 당사의 광학기술이 결합되었으며 A.I. 딥러닝 기술이 적용된 위조지문 감지 알고리즘 적용으로 한층 뛰어난 성능을 보이고 있습니다.

| [당사 등록 디바이스 제품] |

| 주요 제품 | 제품 사진 | 주요 특징 | ||

|---|---|---|---|---|

| RealScan G10 |

|

- 등록 디바이스 기준 전 세계적으로 수요가 가장 많은 제품 - 4지 영상 취득 4-4-2 (왼손 4지-오른손 4지-양손 엄지) 방법을 통한 10지 지문 취득) - 표면 방수/방진 |

||

| RealScan D |

|

- 2지 영상 취득 - 회전 지문 취득 |

||

| RealScan F |

|

- 경찰 등 용의자 식별 분야에서 사용 - 4지 및 장문 취득 가능 - Custom 제품 일본 경찰청 및 중국공안에 공급 |

||

| RealScan FC |

|

- RealScan F의 compact 버전 - 용의자 식별 분야에서 사용 - 4지 및 장문 취득 가능 |

||

| RealScan S60 |

|

- 초슬림/경량 FAP 60 지문등록 솔루션 - 모바일 및 데스크톱 장치에 쉽게 통합할 수 있는 Embedded 솔루션 - TFT (Thin Film Transistor) + 광학기술 적용 - A.I 딥러닝 기반 LFD (Live Finger Detection) 기술 알고리즘 채택 - 견고한 IP65 방진 및 방수 구조 |

2) 인증 디바이스 및 소프트웨어 솔루션

인증 디바이스는 잉크, 등록 디바이스 또는 다른 인증 디바이스로부터 취득/등록된 지문과 대조하기 위한 목적으로 실시간으로 지문을 취득하는데 사용됩니다. 사용 목적상 다양한 소프트웨어/하드웨어 환경에서 사용되며 장치의 호환성과 환경요소에 대한 강인성이 제품의 품질을 결정합니다. 인증 디바이스의 성능 지표로 사용되는 FBI PIV 표준 인증은 공공의 목적에 부합하는 인증 성능 확보를 위해 500ppi의 해상도와 2%이내의 지문 왜곡률 등 까다로운 기준을 요구하고 있습니다.

당사는 FBI Appendix F 인증을 만족하는 다수의 광학 스캐너를 개발한 기술력과 노하우를 바탕으로 모든 인증 디바이스에 대해 FBI PIV 인증을 획득하였습니다. 등록 디바이스와 마찬가지로 높은 품질의 지문 영상을 획득하기 위해 모든 광학 부품 (렌즈, 프리즘, 미러, 경통 등) 을 자체 개발하여 사용하고 있습니다. 또한 당사에서 개발한 MDR (Multi Dynamic Range) 기술에 힘입어 100,000 lux에 이르는 강한 외부광이 유입되는 열악한 실외 환경에서도 강인한 성능을 자랑합니다.

당사의 Biometric 소프트웨어 솔루션은 다년간의 경험이 축적된 소프트웨어 개발 기술력으로 개발되어 Windows, Linux 뿐 아니라 Android와 IoT 환경에서도 사용 가능한 높은 호환성을 제공합니다. 또한 다양한 환경에서 개발된 네이티브 어플리케이션뿐만 아니라 인터넷 브라우저를 활용한 웹 환경에서도 동일한 사용성이 제공됩니다. 이와 더불어 딥러닝 (Deep-learning) 기술로 개발된 위조지문 검출 기능은 당사의 모든 Biometric Solution에 대해 다양한 소프트웨어 환경에서 강력한 위조지문 방어 능력을 제공합니다.

인증 디바이스의 최상위 Line-up인 BM-Slim2S 제품은 강력한 내장 컴퓨팅 능력을 활용하여 디바이스 외부로 전송되는 모든 바이오 데이터를 암호화하고, 암호화된 바이오 데이터가 복호화 되지 않은 상태에서 인증을 수행할 수 있습니다. 이로써 위조지문과 USB 해킹 등 각종 보안 위협으로부터 사용자를 보호합니다.

| [당사 인증 디바이스 제품] |

| 품 목 | 주요제품 | 제품 사진 | ||

|---|---|---|---|---|

| FAP30 인증 디바이스 |

BioMiniSlim3 BioMini Slim3 |

|

||

| FAP20 인증 디바이스 |

BioMiniSlim 2/2S BioMini Slim2/2S |

|

* FAP20/FAP30: FBI 표준 인증 종류이며 광학센서이미지의 크기에 따라 구분

당사의 FAP20/FAP30인증디바이스는 Microsoft Windows 10에서 도입한 생체인증로그온 서비스인 Windows Hello를 지원하고 있습니다. Windows Hello는 Windows 10 사용자가 장치, 앱, 온라인 서비스 및 네트워크에 대한 접근을 바이오인식을 활용하여 인증할 수 있는 기반 기술이며 이러한 바이오인식 기술은 기존 암호의 대안으로주요 장치, 서비스 및 데이터 등을 처리하는 안전하고 사용자 친화적인 방법이며, 개인 정보 및 데이터 보안을 강화할 수 있는 특징이 있습니다. 당사의 제품들은 시트릭스 가상화 솔루션이 결합된 시트릭스 레디 인증 획득뿐만 아니라 FIDO2 표준을 준수하여 모바일 및 데스크탑의 웹 브라우저 환경에서 온라인 서비스에 쉽게 접근함으로써 사용자 편의성을 더욱 향상시킬 수 있습니다.

3) ABIS 및 Biometric SSO

당사의 ABIS는 대용량의 바이오 정보를 고속으로 처리 가능한 기술을 보유하고 있습니다. 대한민국 경찰청에서 2009년부터 당사 솔루션을 사용하고 있으며, 국내 공항 및 다수의 해외 고객들이 채택하여 사용하고 있습니다.

당사의 ABIS 기술은 단일 바이오 인증뿐만 아니라 다중 바이오인식 시스템의 서브시스템으로도 적합합니다. 인증, 고속화 등의 코어 기술은 당사에서 자체 개발하여 보유함으로써 고객의 요구사항 및 시스템에 따라 최적화가 가능하며 다양한 개발 요구에 대해 유연하게 대응할 수 있습니다. 또한 얼굴 솔루션을 개선하여 탑재를 추진 중입니다.

당사는 기존의 적용 분야에 머무르지 않고 다양한 서비스 적용과 비즈니스 모델을 개발함으로써 기존의 범죄 수사 분야, 전자주민증, 사회안전, 출입국 관리, 선거 등 공공 분야뿐만 아니라 금융 결제 등 민간 분야까지 사업을 확대할 계획이며 스마트 모빌리티를 위한 결제 시스템 사업에 참여함으로써 결제에 기본이 되는 인증 시스템을 공급할 계획입니다. 또한 금융결제원에 지문 분산인증서버를 구현하여, 향후 금융권에서 사용할 수 있는 준비가 완료되었으며 SaaS (Software as a Service) ABIS 솔루션을 개발하여 클라우드/Open API 기반으로 서비스를 제공하고자 준비하고 있습니다.

또한 당사는 ABIS 솔루션과 보안기술을 기반으로 Biometric SSO를 개발 중에 있습니다. SSO 기술은 비밀번호의 사용성과 보안상의 문제점을 보완하기 위해 개발되었습니다. 웹 브라우저나 응용 프로그램을 통한 서비스 사용 시 바이오인식 기술을 사용하게 되면 서비스마다 각기 다른 비밀번호를 기억해야 하는 번거로움이 없어 편의성이 획기적으로 향상됩니다. 또한 편의를 위해 쉽게 유추가 가능한 비밀번호를 사용하거나 기억하기 힘든 비밀번호를 메모하면서 발생할 수 있는 보안적 위험 요소 또한크게 감소하게 됩니다.

당사의 Biometric SSO 기술을 사용하면 지문 또는 바이오 정보를 비밀번호 대신 사용하여 어떤 비밀 정보도 입력하지 않고 한 번에 로그인 할 수 있습니다. 또한 당사 고유의 바이오정보 암호화 및 교환 기술을 사용하면 바이오 정보를 제 3자가 임의로 활용할 수 있는 위험 요소를 원천적으로 제거하여, 바이오 정보의 제공으로 인해 발생할 수 있는 부수적인 위험을 방지할 수 있습니다.

당사의 바이오정보 암호화 및 교환 기술은 특히 당사의 바이오인식 장비 (Biometric Solution 디바이스)와 유기적으로 동작하도록 설계되어, 함께 사용할 경우 더욱 강력한 보안 체계를 갖추게 될 것으로 기대됩니다.

(나) eDocument Solutions 사업군 제품

eDocument Solutions 제품은 여권을 포함한 신분증 인식을 위한 eDocument 디바이스와 Smartcard와 지문을 동시에 인식하는 Smartcard 디바이스로 구성되어 있습니다. 당사에서 공급하는 소프트웨어 솔루션에는 문서 인식, 지문 인식 등의 핵심 알고리즘이 탑재되어 있으며 다양한 API를 공급하기 때문에, 고객이 직접 당사 기기를 활용한 응용 소프트웨어 개발이 가능합니다.

eDocument 디바이스는 각종 eID 신분증을 판독할 수 있는 기기입니다. 신분증 영상을 취득하기 위한 고해상도 카메라와 신분증의 RF Chip에 있는 전자 정보를 획득하기 위한 모듈로 구성되어 있습니다. 백색, 적외선 및 자외선 등 다양한 광원을 탑재하여 단순 영상 취득뿐 아니라 신분증에 숨겨져 있는 여러 가지 비표를 확인할 수 있습니다.

기기와 동시에 제공되는 eDocument 소프트웨어 솔루션에는 당사의 문자 인식 알고리즘이 내장되어, 기계판독영역 (MRZ) 과 육안식별영역 (VIS) 의 문자를 99.9%의 정확도로 판독할 수 있습니다. 이 중 기계 판독 영역은 ICAO (국제민간항공기구) 에서 제정한 Doc 9303 국제표준 신분증 (여권, 비자, ID Card)에 필수적으로 포함되는 항목으로 이 영역의 문자인식 성능은 제품의 품질을 결정하는 매우 중요한 요소입니다. 또한 최적화된 안테나 설계 및 FW를 통해 다양한 규격과 크기의 신분증에 내장된 RF 신호를 판독할 수 있어 빠른 속도로 정확한 신분증 판독이 가능합니다.

당사의 eDocument 디바이스는 높은 성능과 기능 그리고 다년간의 노하우를 바탕으로 국내외 입찰에서 요구되는 다양한 요구사양을 만족해 왔으며, 그 결과로 국내에서여권을 발급하는 외교부와 조폐공사, 출입국 심사에 필요한 공항/항만의 출입국사무소 등 국내 공공 시장과 면세점, 환전 센터 등의 민간 영역에 제품을 공급하고 있습니다.

Smartcard 디바이스는 당사의 지문 인식 모듈과 Smartcard 리더기를 융합한 제품으로 높은 보안을 요구하는 다중 인증 솔루션 (Multi-factor Authentication)이 필요한 고객에게 적합한 제품입니다. 당사의 Autnentication 디바이스의 장점을 기본으로 다양한 포맷의 접촉식 (Contact)/비접촉식 (Contactless) Smartcard를 판독 할 수 있으며, 보다 높은 보안을 요구하는 고객을 위해 별도의 SAM Slot을 추가로 내장하고 있습니다.

지문 인증을 활용한 카드 발급 등 복합 업무를 단일 장치에서 지원하는 장점을 가지고 있어 은행권에서 선호하는 제품 중의 하나입니다. 인도 국방부, 이란 은행 등 사용처에서 전자신분증 판독과 지문 인식을 동시에 수행하는 사업에 적용되고 있습니다.

| [당사 eDocument 디바이스 제품] |

| 주요제품 | 제품사진 | 주요 특징 | ||

|---|---|---|---|---|

| RealPass N |

|

- 전자여권 및 신분증 판독기 - 1D & 2D 바코드 판독 지원 |

||

| RealPass NC |

|

- 신분증 판독 및 지문인증 지원 - RealPass-N + BMS2 |

||

| BioMini Combo2 |

|

- 지문인증 및 Contact Smartcard판독 |

(3) 경기변동과의 관계 및 제품의 라이프사이클

(가) 경기 변동 및 국제 정세 변화

당사 사업은 글로벌 경기 변화에 의한 영향은 크지 않으나 국제 정세 변화에 따른 각국의 안보 정책이 중요한 변수입니다. 정부 및 국제 기구를 중심으로 전개되는 대형 프로그램들의 경우 진행 속도의 차이는 있으나 경기의 변동에는 대체로 둔감한 경향을 보이고 있습니다. 최근 주요 국가들이 불법이민자들과 테러와의 전쟁을 위해 출입국 시스템을 강화하고 있으며 유럽연합에서는 역내 국민들의 편리한 출입국을 도모하기 위해 ABC 시스템을 도입하고 있습니다. 이는 당사 사업에 긍정적 요인으로 판단됩니다.

(나) 제품 라이프사이클

Biometric Solutions 사업의 등록 디바이스와 eDocument Solutions 사업의 디바이스가 유사한 라이프 사이클을 보이고 있으며 상대적으로 Biometric Solutions사업의인증 디바이스의 라이프 사이클은 다른 경향을 보이고 있습니다.

등록 디바이스와 eDocument 디바이스의 주요 수요처가 정부 및 공공기관이며 입찰을 통해 구매되는 제품들은 당사의 경우 4~5년 정도의 주기로 안정적인 교체가 진행되고 있으며 정부차원에서 새로운 정책을 추진하는 경우 (예: 공항/항만 확장 사업 시디바이스 추가 수요 발생) 수요는 변동을 받으며 대체적으로 정부재정의 확장을 통해추가 구매가 이루어지고 있습니다. 국내 법무부 및 외교부에서는 2008년부터 단계적으로 도입된 전자여권판독기의 교체주기가 도래함에 따라 최근 매년 신제품으로 교체 입찰이 열리고 있으며 당사에서는 역량 있는 파트너들과 협력하여 좋은 성과를 내고 있습니다.

인증 디바이스들의 경우 정부 및 공공기관의 수요와 민간 수요는 약 6:4정도를 보이고 있습니다. eID와 ABIS의 구축이 완료되는 경우 Biometrics 디바이스 및 Solutions 활용한 다양한 인증사업과 서비스가 이루어지며 대부분 최종 수혜자는 국민들로서사용빈도가 공공기관의 수요보다 훨씬 높아서 제품의 라이프 사이클은 통상적으로 2~3년이내입니다. 4차 산업혁명과 같이 초고속무선통신과 사물인터넷 (IoT) 에 기반을둔 환경하에서 다양한 유무선 통신 환경을 지원하는 모바일 디바이스들을 중심으로 고사양 솔루션으로 업그레이드를 요구하는 수요가 늘면서 제품의 교체 주기는 단축되는 경향을 보이고 있습니다.

(4) 계절적 요인

당사 사업의 경우 최종 고객이 공공기관 사업이 주인 관계로 각국의 예산 시기에 영향을 받기 때문에 일부 계절적인 영향을 받는다고 볼 수 있습니다. 그러나 국가마다 회계연도가 다르고 당사의 유권자 등록 사업의 경우 국가들마다 선거 시기가 겹치지 않아서 꾸준한 수요를 보이고 있습니다. 아울러 공공 서비스를 위해 필수적이고 상시요구되는 제품들인 관계로 계절적 요인에 의한 변수는 크지 않은 상황입니다.

(5) 신규 사업

당사는 신규 사업으로서 Digital Security Solutions 사업을 추진하고 있습니다. 점차적으로 바이오 인증 기기의 보안성 강화가 중요해 지고 있으며, 이에 당사는 보안칩과 활용 기술, 암호화 기술 등을 기존 바이오 인증 기기와 결합한 새로운 제품들을 개발하여 사업 영역을 확장할 계획입니다.

Digital Security Solutions 사업에서는 우선적으로 국내 바이오전자서명 기기 시장과FIDO2로 대표되는 기기 인증 시장 진입을 고려하고 있습니다.

(가) 바이오전자서명 시장

1) 시장 여건

2011년 「보험업법 시행령」 개정을 계기로 본격 시행되게 된 전자 청약은 시행 후 5년 이상 경과된 시점에서 전체 청약의 약 40% 이상을 차지하고 있으며, 매년 그 비율이 증가하고 있습니다.

그러나 타인의 생명보험의 경우에는 서명자 본인 확인 및 유사 시 필적 감정불가, 위조 등에 대한 사고대비책 미비 등의 전자서명 문제점과 공인인증서 비밀번호 공유 및도용, 부정사용 위험성 등의 공인전자서명의 문제점으로 인하여 전자청약이 불가능하였습니다.

이에 대한 개선 요구가 증가하고 있었으며 2018년 10월 '바이오전자서명’ 기반의 상법 731조에 대한 개정이 완료되면서, 원스톱 서비스의 효율성을 높이고 비용을 줄일 수 있는 진정한 전자청약 시대의 도래가 가능해졌습니다. 관련 법에서는 지문 정보를 전자문서와 결합하여 이를 통해 거래 당사자 본인 확인을 가능하게 함으로써 부정 사용에 대한 위험을 최소화하였습니다. 현행법 상으로는 지문만이 가능하기 때문에 당사는 이를 새로운 시장으로 인식하고 있습니다.

이에 따라 관련 시장이 형성되고 있으며, 2019년부터 도입이 시작되어 본격화될 것으로 기대하고 있습니다. 또한 금융 (금융상품 가입/보험계약 시 투자자, 피보험자 등설명의무), 부동산 (부동산 거래 시 부동산중개인, 매도인, 매수인 등 설명의무와 확인), 의료 (의료기관의 수술, 수혈, 마취 시 환자 및 보호자에 대한 설명의무) 와 같은 국민의 재산과 생명을 담보로 하는 거래 전반에 확대될 것으로 예상되고 있습니다.

관련 시장은 국내에서 선도하고 있는 것으로 성공적으로 안착하는 경우 해외 사업 자체를 기획하거나 솔루션 공급을 할 수 있는 새로운 시장이 생길 것으로 보고 있습니다.

2) 제품 및 전략

당사에서는 바이오전자서명 기기를 개발 중에 있습니다. Embedded 플랫폼에 SE칩을 내장하여 모든 정보가 외부에 유출되지 않도록 하였습니다. SE칩 관련 기술은 당사가 보유 중인 Smart Card 관련 기술로부터 변형하여 개발하였습니다. 위조 지문 검출 기능 역시 추가하여 부정 사용을 방지할 수 있도록 하고 있습니다. 해당 제품은 현재 개발완료단계로, 2019년 필요인증을 획득하여 초도양산을 시작하였습니다. 또한 바이오전자서명 서비스를 제공하는 업체와 협력하여 모든 기능을 지원할 수 있는 프로토콜을 탑재하고 있습니다.

(나) FIDO2 솔루션

1) 시장 여건

FIDO Alliance가 2012년 출범한 이후 전세계 모바일 결제시장은 복잡한 ID 및 패스워드를 대체하기 위해 FIDO 기술의 발전에 주목해 왔습니다. FIDO 초기에는 바이오인증과 암호화 기술을 결합하고, 다양한 서비스에 활용 가능하며, 다양한 사업자의 참여가 가능한 오픈 플랫폼을 만드는데 주력했으며 Google, Microsoft, 삼성전자, Alibaba 등 주요 파트너를 확보하는데 성공했습니다. FIDO 1.0은 이미 구글 등의 대기업에서 2차 인증 수단으로 도입하고 있을 뿐만 아니라 삼성 페이, 알리 페이, 페이팔 등 모바일 결제시장에서도 활용되어 왔습니다.

그러나 일반 웹 브라우저 지원이 되지 않는 단점이 있어서 그 활용 영역에 제한이 있었습니다. FIDO2는 1.0 기술적 제약을 극복하여 각종 브라우저에서 사용할 수 있을 뿐만 아니라 바이오 인증 등을 이용한 인증 장치 (FIDO2 Authenticator) 의 개발 용이성과 호환성을 대폭 향상시킴으로써 특정 서비스에 국한되지 않은 폭넓은 시장 잠재력을 가지게 되었습니다.

2019년에는 Microsoft Edge 브라우저 등 주요 브라우저에서 FIDO2 기술을 지원하고 Android OS에서 바이오인식 센서가 내장된 모바일 기기의 FIDO2 인증을 획득하는 등 전례 없는 FIDO2 기술의 활용 확대를 예고하고 있습니다.

상기 FIDO Alliance에서 제시한 것과 같이 FIDO2 기술을 활용하여 대부분의 장치에서 바이오 인식을 통한 로그인/보안이 가능하게 될 것입니다. 특히 웹 기반의 ID/PWD를 사용하는 ERP (전사적자원관리), 그룹웨어, WFM (Workforce Management) 등의 소프트웨어 애플리케이션 전반에 바이오 인식 기기의 연결이 가능하게 되어 기존 ID/PWD를 대체할 수 있는 가능성이 높아지고 있습니다.

2) 제품 및 전략

당사는 ID/PWD 대체에 대한 파급력에 주목하고 있으며 관련 제품을 개발하고 있습니다. 바이오전자서명 기기, 보안토큰 제품 개발에서 확보된 보안 기술을 결합하여 FIDO2 지원 기기와 솔루션을 확보하여 2019년 FIDO2 인증을 획득한 제품인 BioMini Slim 2SE를 출시했습니다.

현재 FIDO Alliance에 가입 중이며 주요 소프트웨어 솔루션 업체와 협력을 하기 위해준비 중입니다. 아직 FIDO2가 적용되지는 않았지만 미국의 Citrix업체에 당사 Biometric Solutions의 지문 기기를 통합하여 'Citrix ready' 를 획득하였으며, 이는 향후 타 그룹웨어, ERP, WFM 업체에도 확장 적용할 수 있는 교두보가 될 것이며 FIDO2 인증으로 웹 기반 솔루션으로 확장할 수 있을 것으로 기대하고 있습니다.

나. 시장 현황

(1) 시장의 특성

(가) 주요 목표 시장

당사는 eID 산업을 구성하는 여러 요소 중 바이오 정보 등록 및 인증 디바이스, 여권판독기 및 관련 솔루션 공급을 주력으로 하고 있습니다. 주요 목표 시장은 당사의 기존 주력 시장인 등록 디바이스 시장과 급격히 커지고 있는 인증 디바이스 시장 및 ABC 시장입니다. 또한 eID 산업에서 새롭게 부각되고 있는 Digital Security 신사업이적용될 수 있는 바이오전자서명 기기 시장입니다.

등록 디바이스 시장은 eID사업이 활발하게 진행중인 인도 시장 공략에 집중하고 있습니다. 또한 적극적인 고객 지원과 위조 지문 검출과 안드로이드 지원 등 소프트웨어 솔루션 강화를 통해 유럽 시장 경쟁력을 강화하고 있으며, 2018년 자국 업체 이외해외 업체로 유일하게 미국 연방 정부에 공급한 사례를 기반으로 미국 연방 등록 시장 공략을 강화할 예정입니다.

인증 디바이스 시장은 2018년 시장 진입에 성공하였으며, 본격적으로 시장 점유율을확대하고 등록 디바이스 영역에서의 브랜드 파워를 인증 시장에서도 창출하기 위해 신제품 개발과 솔루션 강화를 할 예정입니다. 인증 시장의 경우 그 응용 분야가 다양하고 Biometric eID가 구축된 국가들 중심으로 바이오 정보를 활용하고자 하는 움직임이 급격히 증가하고 있기 때문에 향후 등록 디바이스를 능가하는 시장이 될 것으로예상됩니다. ABIS를 개선하고 Biometric SSO를 개발하여 디바이스 이외 솔루션 시장 진입도 시도할 것입니다.

또한 당사는 한 단계 높은 성장과 혁신을 지속하기 위해 ABC 시장을 공략할 예정입니다. 현재 당사는 다수의 스페인 공항에 지문 스캐너를 공급하고 있으며, 국내 공항 다수에도 여권판독기를 지속적으로 공급하고 있습니다. ABC 시장은 기존 디바이스 공급 중심에서 솔루션 분야로의 성장이 예상되어 얼굴 인식을 포함한 통합 솔루션 공급이 주요 과제입니다.

얼굴 인식 기술은 최근 딥러닝과 같은 혁신적인 방법이 적용되면서 기존의 기술 한계를 극복하여 공공, 금융, 유통 등 다양한 분야에서 적용한 사례가 급속도로 증가하고 있습니다. 사용의 편리성과 빠른 속도, 일반인들의 거부감이 적다는 측면에서 공항 등에서 최적의 솔루션을 각광받고 있습니다.

(나) 산업의 연혁

eID산업의 근간을 이루는 핵심 구성 요소는 ABIS와 eDocument입니다.

1) ABIS (Automated Biometrics Identificatoin System)

eID구축을 위해 선제적으로 구축되어야 하는 핵심 시스템인 ABIS의 역사와 현황을 요약하면 아래와 같습니다.

| [ABIS의 역사와 현황] |

| 시기 | 주요 내용 | 참고사항 |

|---|---|---|

| 1900년대 |

영국, 미국, 프랑스 범죄자 수사시 지문 정보 활용 시작 |

- |

| 1920년대 | 미국 FBI내 AFIS관할 부서 창설 | - |

| 1960년대 | 미국 랜드 연구소(씽크탱크) 컴퓨터 기반 AFIS도입하였고 이어서 영국, 프랑스, 일본에서도 도입함. | 혁신적인 기술 발전 |

| 1980년대 | 10지 및 장문 채취를 위한 Digialized Scanner도입 | 주로 연구용도이며 대중적으로 활용되지 못함 |

| 1990년대 |

미국 FBI에서 지문/장문채취를 위한 표준 사양인 *Appendix F/PIV-071006채택. 잉크를 활용한 종이지문채취 및 Digitalized scanner 모두 동일한 사양. 주요 스캐너 업체 : Identix, NEC, Biometrics, North American Morpho및 CrossMatch 제품 출시 |

본격적으로 지문인식 스캐너가 시장에 소개됨 |

| 2000년대 |

신규 스캐너 업체 출현 및 주요 업체 Suprema, Greenbit, Futronic, Dermalog. |

ABIS업체들과 스캐너업체들간의 M&A 진행 |

| 2010년대 이후 ~ 현재 |

9.11 사태 이후 미국 국토안보부에서 입국시스템강화 및 유럽 난민입국이 강화되면서 AFIS활용도 급증 (예 : 미국 국토안보부에서는 매일 300,000건이상의 지문정보인증실시함). 2012년 미국 FBI에서 야외의 직사광선하에서지문채취하는 경우를 고려한 새로운 표준사양인 *FAP채택 추가. 주요 ABIS업체 Gemalto(구 Cogent), Idemia (구 Morpho), NEC 및 Dermalog. 주요 스캐너 업체 : Suprema, Futronic, Integrated Biometrics, Secugen |

2000년 이후 진행된 M&A등으로 인해 1990년대와 2000년대 활동하던 CrossMatch, Greenbit, Cogent등은 피인수 |

주) *Appendix F/PIV-071006/FAP: 용어의 정의 참고

최근에는 통신기술, IT제품기술 및 사물인터넷(IoT)의 발달로 ABIS 기술의 응용분야가 범죄 수사에서 일반 주민들의 신분확인 쪽으로 확대되고 있습니다. 신원확인이 필요한 운전면허, 선거에서 투표자 확인, 사회복지 수당 지급, ID 카드발급 등의 용도에ABIS 기술이 활용되고 있으며 이러한 추세는 앞으로 더욱 커질 것으로 전망되고 있습니다.

2) eDocument

eDocument는 eID 신분증으로 사용되며 전자주민증, 전자운전면허증, 전자여권 등을 모두 포함합니다. 신분증 자체의 RF Chip 내에 개인 정보를 저장하고 있습니다. 기존에 단순한 서류 상 기록된 신원 정보를 데이터화하여 저장했다면 최근에는 바이오 정보를 포함하는 경향이 확대되고 있습니다. 대부분은 ICAO 표준을 준수하여 제작되고 있습니다.

| [주요 신분증 발급 역사와 현황] |

| 연도 | 주요 내용 |

|---|---|

| 1414 | 영국에서 최초로 신분증(여권)을 발급 하는 법안제정 |

| 1915 | 호주, 영국에서 사진이 포함된 신분증(여권) 도입 |

| 1985 | 전세계 신분증 사이즈 모양 표준화 구축(ISO/IEC 7810) |

| 1988 | 전자 신분증 표준화 구축(ISO/IEC 7816) |

| 1999 | 핀란드에서 세계 최초 전자신분증(eID) 발행 |

| 2004 | Biometric 기술을 적용한 신분증 표준화 구축(ISO/IEC 7816-11) |

| 2018 | 104개 국가에서 바이오메트릭 신분증 DB 시스템 구축 |

| [주요 eID 신분증 종류] |

| 종류 | 주요 내용 | 발급 국가 현황 |

|---|---|---|

| 전자주민증 |

국내외 자국민을 대상으로 발급 개인 신원 확인에 사용 |

- 인도, 중국등 약 104개국 도입 - 당사에서는 인도, 나이지리아, 우간다 등 23개국 공급 |

| 전자유권자등록증 |

국내외 자국민을 대상으로 발급 선거 시 본인 확인용으로 활용 |

- 당사에서는 브라질, 가나, 멕시코, 필리핀, 이라크 등 13개국 공급 |

| 전자여권 및 비자 |

국내외 자국민을 대상으로 전자여권 발급 외국인을 대상으로 비자 발급 국가 간 이동 시 신원 확인 |

- 약 150여개국 사용 - 당사에서는 프랑스, 러시아, 멕시코, 싱가포르, 포르투갈등 17개국 공급 |

eDocument 중 전자여권은 거의 모든 국가가 도입하고 있으며, 가장 중요한 eID 신분증 중 하나입니다.

전자여권은 칩 내에 저장된 신상정보와 Visual Zone의 데이터 정보를 비교하여 출입국자의 신원 확인을 자동화하는데 사용되고 있습니다. 여권 발급 전문 업체인 네덜란드 Gemalto사의 보고서 (2018년 6월 기준)에 의하면 1998년 처음 도입된 이후로 150개 이상 국가에서 전자여권을 발급하고 있습니다.

(다) 수요 변동 요인 및 특징

당사의 영위하고 있는 eID 산업은 인구의 증감 및 장비 노후화에 따른 지속적인 장비교체 및 신규 구매가 이루어지고 있으며 특정 지역이나 경기에 영향을 받지 않습니다. 주요 공공 사업 모두 국가의 근간을 이루는 시스템과 보안을 위한 것들이 많기 때문에 국가별 정책에 따라 도입 시기의 차이는 있지만 비슷한 형태의 사업들이 전세계적으로 추진됩니다. 대표 국가에서 진행되는 사업은 주변 지역을 포함한 다른 지역으로파생되는 효과가 발생합니다.

다만, 대규모 예산이 들어가는 프로젝트의 경우는 각국의 재정 상황에 따라 프로젝트가 지연되기도 합니다. 또한 정부 정책 변화에 따라 사업진행이 가변적이며, 사업 자체의 추진시기도 일정하지 않아 예측이 쉽지 않습니다.

(라) 규제 환경

당사가 영위하는 eID산업 분야에 대한 직접적인 규제는 존재하지 않습니다. 당사는 법률에서 정하고 있는 각종 제품환경 규제와 사업장관리 환경규제를 철저하게 준수하고 있습니다.

(2) 시장규모 및 전망

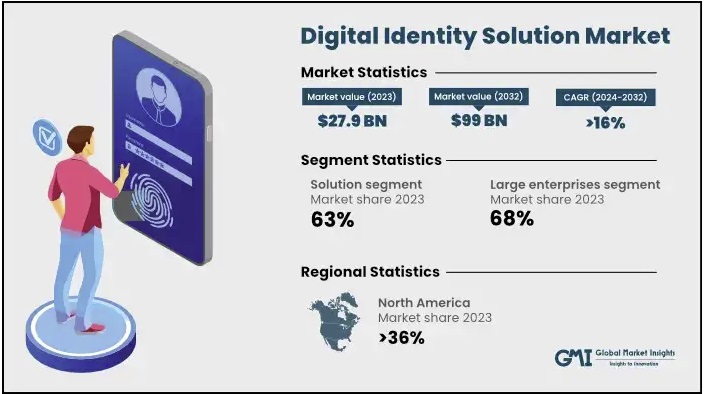

전세계 eID 시스템 구축 국가는 현재 150개국이 구축된 것으로 추정되고 있습니다. eID시장은 'Global Market Insights' (2024) 보고서에 따르면 2023년 279억 달러의 시장규모를 갖고 있으며, 연평균 성장률 16%하여 향후 2032년에는 890억 달러 규모로성장할 것으로 보고 있습니다.

[ Global Digital Identity Solution 시장 규모 추정 ]

|

|

Digital identity solution market |

(출처: Digital Identity Solution Market - By Component (Solutions, Services), Authentication Type (Single-factor Authentication, Multi-factor Authentication (MFA)), Deployment Mode (On-premises, Cloud-Based), Type, Organization Size, End Use & Forecast, 2023-2032, Global Market Insights, 2024)

eID 시장뿐 아니라 eID 구축을 위한 전방산업인 ABIS시장 역시 성장하고 있습니다. eID시장과 ABIS 시장이 성장하면 그와 연관된 디바이스 및 솔루션의 수요도 유사하게 증가합니다. 특히 인증 솔루션 시장의 경우는 eID 시스템이 구축된 각 국가별로 수요와 목적에 맞는 다양한 인증서비스를 진행하려고 하기 때문에 관련 시장은 폭발적으로 증가할 가능성이 높습니다.

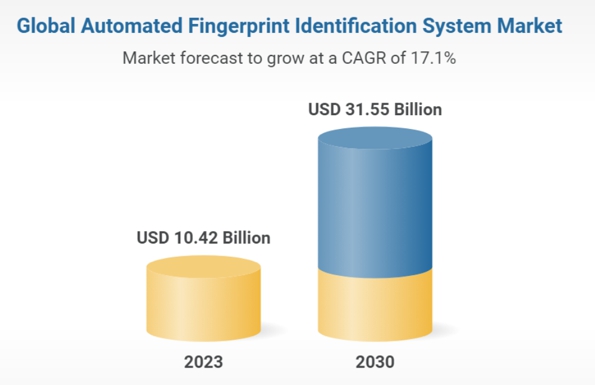

ABIS 중 주요 바이오 인증수단인 지문인식 관련 AFIS (Automated Fingerprint Identification System) 시장은 글로벌 기준 2023년 약 104억달러 규모에서 2030년 약 316억달러 규모로 연평균 17.1%씩 성장할 것으로 추정됩니다.

| [ Global AFIS 시장 규모 추정 ] |

|

|

AFIS Market Size |

(출처 : Global Automated Fingerprint Identification System Market by component(hardware, software) Search Type (Latent Print to Latent Print Search, Tenprint to Tenprint Search), Application - Forecast 2023-2030, Research and Markets, 2023)

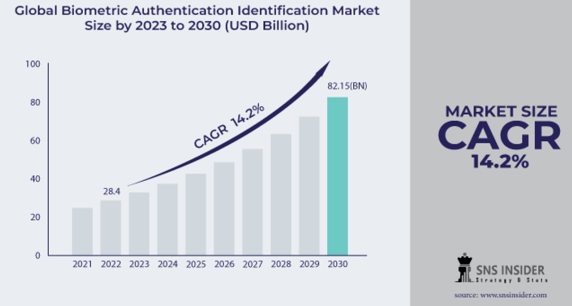

또한 이렇게 구축된 ABIS를 바탕으로 금융ㆍ통신 등 각종 분야에서 각 개인의 생체정보를 본인 인증수단으로 사용하는 등 인증시장에서 민간영역 활용 범위가 빠르게 증가하고 있습니다. 글로벌 Biometrics 인증시장 규모는 2022년 기준 약 284억달러로 추정되며, 2030년까지 연평균 14.2%씩 성장하여 822억달러에 달할 것으로 예상되고 있습니다.

| [ Global Biometrics 인증 시장 규모 추정 ] |

|

|

인증 시장 규모 추정 |

(출처 : Global Biometric Authentication and Identification Market: SNS INSIDER)

아프리카, 중동을 포함한 시장의 경우 바이오 인증 기반 신원 확인을 통한 공정하고 신뢰성 있는 선거를 위한 수요가 컸으며, 적법한 eID 구축에 대한 UN과 세계은행의 강력한 권고로 인하여 향후 지속적인 수요가 발생할 것입니다. 유럽연합의 eIDAS 프로젝트와 같이 선진국 중심으로 바이오 인식 기술 도입에 대한 적극적인 움직임이 시작되고 있어 향후 전자신분증 이외 공항 및 출입국 시장 중심으로 큰 수요가 발생할 것으로 예상됩니다.

(3) 경쟁현황

당사의 주요 경쟁 업체는 Thales(구 3M Cogent, Greenbit), HID global(구, Crossmatch), Dermalog, Integrated Biometrics, IDEMIA, Futronic, Secugen 등이 있으며, 시장이 성장함에 따라 경쟁 업체간 인수합병을 통한 합종연횡 등 경쟁이 심화되고 있습니다.

당사의 주요 사업영역인 eID 생태계를 구성하고 있는 근간은 ABIS입니다. 일반적으로 국가 단위의 사업인 ABIS솔루션 사업은 기술 경쟁력, 공급 및 운영 실적, 그리고 강력한 영업네트워크를 보유한 소수의 유럽과 북미의 초대형 시스템통합회사(SI)들이 시장을 독과점형태로 지배하고 있습니다. 또한 글로벌 SI들은 사업을 기획하거나 관련 정보가 많고 현지 유지 보수도 할 수 있는 지역SI업체들과 전략적으로 협력하여시장 영향력을 높여 가고 있습니다. 결과적으로 SI업체들이 사업 설계부터 구축, 유지보수 업무까지 중요한 역할을 하고 있습니다.

주요 사업들은 SI업체들이 경합하여 수주하게 되고 필요한 제품과 솔루션을 공급받습니다. 대부분 사업이 가격뿐 아니라 단납기 대량 수량 공급, 고품질 신뢰성 있는 제품을 공급하여야 하므로 기존에 검증된 회사 위주로 선정하게 됩니다. 정부나 공공기관 등의 최종 고객으로부터 좋은 평가를 받은 공급 업체를 선호하게 되며 한 번 관계가 설립되면 초저가 경쟁이 아닌 경우 공급 업체를 변경하는 경우는 드물게 발생합니다.

핵심은 가격경쟁력과 품질경쟁력을 갖추는 것과 SI 및 최종 고객들이 요청하는 기술적 대응 강화입니다. 특히 eID 사용이 증가하면서 외부 환경을 포함한 다양한 환경 변화, 사용자에 따른 성능 차이 최소화, 국가별 표준 및 규정 준수, 부정 사용자 검출 등의 기술을 개발하는 것이 점점 더 중요해지고 있습니다.

이러한 이유들로 제품과 솔루션 공급을 하기 위해서는 새로운 업체의 진입장벽이 높은 편이며 관련 산업이 성장할수록 기존 업체들도 더불어 성장할 수 있는 상황입니다. 관련 시장의 최근 큰 변화 중 하나는 ABIS와 Digital Security사업을 융합하려는 움직임입니다. 바이오 정보와 암호화 솔루션을 통합하려고 하며 이에 따른 인수합병이 일어남에 따라 다수의 바이오 인증 기기 업체가 SI업체들에 인수되고 있습니다. 이를기반으로 새로운 경쟁 상황이 생길 것으로 보고 있습니다.

(4) 회사의 경쟁력

(가) eID사업 시장 지배력

당사는 분할 전 사업을 영위하기 시작한 2009년부터 eID사업에서 제품수요와 시장이 큰 등록 디바이스 및 솔루션 분야에 역량을 집중하여 23개국이상에서 전자주민증사업을 구축하였고 84개국 이상의 공공프로젝트를 수주하여 10억명 이상의 사용자가 당사의 제품을 사용하고 있으며, 당사의 제품이 입찰조건 예시로 명시되는 등 eID사업 영역에서 시장을 선도하고 있습니다.

(나) Biometrics 분야의 기술 리더십

당사는 사업 초기부터 Biometrics 분야의 기술 리더십 확보를 중요한 목표로 정하고 과감한 R&D투자 (인원 구성 중 약 40% 연구인력) 를 하고 있습니다. 세계 최고의 지문 영상 취득 및 처리 알고리즘을 개발하여 미국국립표준원의 MINEX 지문호환성테스트 1위, 당사 전 제품의 FBI IAFIS 인증과 인도 시장을 위한 STQC인증을 획득하였습니다. 현재는 세계 수준의 스마트 카드 기술 및 보안 솔루션을 확보하여 신규사업인 Digital Security에서도 기술 리더십을 이어갈 계획을 가지고 있습니다.

당사는 지문 디바이스 기술의 핵심인 광학설계와 알고리즘을 자체 보유하고 있습니다. 2017년 당사에서 출시한 BM-Slim2는 FBI FAP20표준인증을 획득한 제품 가운데 세계에서 가장 얇은 (13.5mm 높이) 폼팩터를 자랑하고 있습니다. 관련 기술을 활용하여 2019년 FBI FAP30 표준 인증을 획득한 BM-Slim3를 시장에 출시하여 다양한 고객의 요구를 만족시킬 수 있는 제품 구성을 확보하였습니다. 모바일 디바이스가대중화되면서 시장에서는 작은 폼팩터와 지문센서의 내구성이 고객이 구매를 결정하는 가장 중요한 요소들로 파악되고 있어서 당사에서는 지속적으로 광학식 센서 기술 확보에 역량을 집중하여 기술 리더십을 지켜나갈 계획입니다.

최근 시장에서 많은 입찰문서들이 위조지문검출기능을 필수로 요청하고 있습니다. 당사에서는 이미 2017년부터 해당 기능에 대한 수요을 미리 예측하여 빅 데이터를 활용한 딥러닝 (Deep-learning) 방식의 위조지문검출 기술을 확보하여 지속적인 업그레이드를 통하여 고객 만족을 달성하고 있습니다. 2021년에는 엄격한 위조지문 검출기술 검증을 기반으로 하는 콜롬비아 인증을 획득하였으며 2023년에는 위조지문 검출 관련 ISO 국제 표준인 PAD(Presentation Attack Detection, ISO/IEC30107-3)Level 1, 2를 모두 통과한 검증된 기술력을 확보하게 되었습니다. 위조 지문 검출 알고리즘뿐만 아니라 위조지문제작 기술 등을 활용한 데이터베이스 구축 능력도 가지고 있습니다. 2021년 하분기 초슬림 및 경량 FAP 60 지문등록 솔루션인 RealScan S60은 TFT기술과 당사의 광학기술이 결합되었으며 A.I 딥러닝 기술이 적용된 위조지문 감지 알고리즘 적용으로 한층 뛰어난 성능을 보이고 있습니다.

(다) 원가 경쟁력, 생산 및 품질 관리 시스템

eID 사업 프로젝트의 경우 단납기 대량 공급이 일반적이며 납기 준수 및 품질 검수 조건이 까다롭기 때문에 효율적 구매, 최적의 재고 및 생산 운영, 엄격한 품질 관리가필요합니다. 당사는 효율적인 SCM (Supply Chaing Management) 을 위해 S&OP (Sales&Operations Planning) 운영, 자재 및 구매 전자 관리 시스템 도입, 생산 자동화,생산 및 검수 툴 개발, 공정 최적화 등을 구축하여 운영하고 있습니다.

당사는 유연한 생산 시스템 구축을 위해 자체 공장 및 외부 협력사를 통해 제품을 생산하고 있으며, 엄격한 품질 관리를 위한 공정 매뉴얼부터 실시간 품질 관리 시스템까지 협력사에 도입하고 있습니다. 관련 시스템과 툴은 당사가 직접 공급하고 있으며실시간 관리를 하여 생산 및 품질 문제가 생기지 않도록 관리하고 있습니다. 모든 핵심부품들과 기술 개발은 당사에서 직접 관리하고 있으므로 필요한 경우 생산 기지 이전을 통해 동일한 품질과 경쟁력있는 원가를 확보할 수 있습니다.

제조 원가는 제품의 경쟁력의 중요한 부분으로 당사는 제조 원가 절감을 위한 활동을상시 목표로 정하여 진행하고 있습니다. 주단위로 진행되는 S&OP 전략 회의를 통해시장 판가 및 원가가 공유되며 이를 통해 구매, 생산 계획을 수립하고 있을 뿐만 아니라 판가 조절이 필요한 경우 즉각적으로 원가를 파악하여 원가 절감 방안을 도출하고있습니다. 결국 선진 제조 회사와 같이 시장 판가와 원가가 연동되어 조절되므로 지속적인 고부가가치를 창출하도록 하고 있습니다.

(라) 강력한 영업 네트워크

당사는 사업 초기부터 해외 시장 개척을 위주로 사업을 전개하였으며, 이를 위한 영업네트워크 확보를 최우선으로 진행하였습니다. 주요 전략 시장의 경우 관련 경험이 풍부한 현지 Sales representative를 직접 채용하여 현지의 고객 및 프로젝트 정보를 선점하고 사업 설계에도 참여하고 있습니다. 현재 인도, 중남미, 아프리카, 유럽 지역에서 Sales representative를 두고 있습니다.또한 영업 네트워크 구축 측면에서 고객 기술 지원을 중요하다고 판단하여 전 고객 대상으로 Technical Support 전담인력들을 운영할 뿐 아니라 인도와 중남미 지역에서는 별도의 기술지원팀을 운영하고 있습니다. 해당 팀은 다국어 (영어/스페인어/포르투갈어) 지원이 가능하며 현지 pre-slaes도 지원하고 있으며 중남미, 미국, 스페인 지역까지 담당하고 있습니다. 향후 성장 가능성이 높고 현지 영업이 효율적일 것으로 판단되는 다수의 시장에서도 Sales representative를 추가하고 신규 고객 발굴 및 프로젝트 발굴에 있어서도 활용할 예정입니다.

(5) 지적재산권 보유 현황

보고서 작성 기준일 현재 당사는 등록된 국내외 특허 44건 보유, 국내 및 해외 특허 15건이 출원중입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 재무제표 (연결)

| 구 분 | 제9기 1분기말 | 제8기 | 제7기 |

| 자 산 | |||

| 유동자산 | 24,730,143,292 | 35,002,754,706 | 29,670,994,718 |

| 현금및현금성자산 | 8,834,488,146 | 8,924,563,526 | 20,194,679,550 |

| 단기금융상품 | 42,000,000 | 42,000,000 | 2,542,000,000 |

| 당기손익-공정가치 측정 금융자산 | 3,664,318,852 | 10,225,476,344 | - |

| 매출채권 | 2,710,564,814 | 2,122,713,415 | 2,744,374,089 |

| 기타금융자산 | 1,485,314,560 | 3,173,143,351 | 250,593,878 |

| 재고자산 | 3,416,325,959 | 2,813,984,982 | 3,181,032,046 |

| 기타유동자산 | 2,868,891,656 | 5,888,500,384 | 606,107,635 |

| 파생상품자산 | 1,573,002,018 | 1,676,850,582 | - |

| 당기법인세자산 | 135,237,287 | 135,522,122 | 152,207,520 |

| 비유동자산 | 72,866,188,698 | 61,989,067,068 | 30,427,407,967 |

| 관계기업투자 | 48,868,174,572 | 48,271,782,398 | 15,502,500,000 |

| 상각후원가 측정 금융자산 | 1,000,000 | 1,000,000 | 1,000,000 |

| 당기손익-공정가치 측정 금융자산 | 15,950,000,000 | 4,624,900,000 | 4,910,538,100 |

| 기타포괄손익-공정가치 측정 금융자산 | 470,000,000 | 470,000,000 | 285,625,000 |

| 장기기타금융자산 | 1,413,904,814 | 2,394,873,543 | 1,966,918,515 |

| 유형자산 | 1,453,952,077 | 1,483,427,295 | 1,430,895,659 |

| 사용권자산 | 927,853,876 | 1,016,681,116 | 1,320,093,608 |

| 무형자산 | 3,571,214,342 | 3,197,482,536 | 1,615,153,981 |

| 이연법인세자산 | 210,089,017 | 528,920,180 | 3,394,683,104 |

| 자 산 총 계 | 97,596,331,990 | 96,991,821,774 | 60,098,402,685 |

| 부 채 | |||

| 유동부채 | 36,882,200,747 | 37,709,036,638 | 2,353,348,073 |

| 매입채무 및 기타채무 | 1,712,546,812 | 881,556,528 | 1,026,090,948 |

| 리스부채 | 298,976,525 | 299,525,992 | 355,098,353 |

| 단기종업원급여부채 | 180,710,693 | 180,710,693 | 167,224,576 |

| 기타유동부채 | 1,273,373,653 | 279,176,655 | 654,934,196 |

| 단기차입금 | 2,300,000,000 | 2,300,000,000 | - |

| 유동성장기부채 | - | 1,000,000 | - |

| 계약부채 | 1,777,268,750 | 1,940,722,706 | - |

| 전환사채 | 6,908,052,606 | 7,508,806,592 | - |

| 신주인수권부사채 | 12,620,415,385 | 12,689,798,511 | - |

| 파생상품부채 | 9,810,856,323 | 11,627,738,961 | - |

| 기타금융부채 | - | - | 150,000,000 |

| 비유동부채 | 666,385,325 | 729,589,118 | 1,365,921,029 |

| 장기차입금 | - | - | 1,000,000 |

| 장기미지급금 | 57,080,324 | 47,417,216 | - |

| 기타금융부채 | 20,000,000 | 20,000,000 | 535,890,411 |

| 리스부채 | 552,131,289 | 624,998,190 | 801,515,333 |

| 이연법인세부채 | - | - | 230,605 |

| 장기종업원급여부채 | 37,173,712 | 37,173,712 | 27,284,680 |

| 부 채 총 계 | 37,548,586,072 | 38,438,625,756 | 3,719,269,102 |

| 자 본 | |||

| 자본금 | 12,416,239,500 | 12,076,335,000 | 11,390,803,000 |

| 자본잉여금 | 39,185,445,017 | 36,199,514,687 | 34,602,167,727 |

| 기타자본구성요소 | 2,049,155,902 | 2,956,751,165 | 293,592,981 |

| 기타포괄손익누계액 | 921,294,857 | (334,601,223) | (474,411,598) |

| 이익잉여금(결손금) | 3,625,139,101 | 6,067,359,982 | 9,086,318,276 |

| 비지배지분 | 1,850,471,541 | 1,587,836,407 | 1,480,663,197 |