|

|

대표이사 등의 확인서명_0515_정정 |

정 정 신 고 (보고)

| 2025년 5월 15일 |

| 1. 정정대상 공시서류 : | 분기보고서 |

| 2. 정정대상 공시서류의 최초제출일 : | 2025년 5월 15일 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| III. 재무에 관한 사항 3. 연결재무제표 주석 - 4. 금융위험관리 |

부 | 기재 오류 |

④ 대손상각비

|

④ 대손상각비

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. 재무에 관한 사항 5. 재무제표 주석 - 27. 기타영업외손익 |

부 | 기재 오류 |

(1) 보고기간 중 연결회사의 기타영업외수익의 내역은 다음과 같습니다.

|

(1) 보고기간 중 연결회사의 기타영업외수익의 내역은 다음과 같습니다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. 재무에 관한 사항 5. 재무제표 주석 - 4. 금융위험관리 - ④ 대손상각비 |

부 | 기재 오류 |

④ 대손상각비

|

④ 대손상각비

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. 재무에 관한 사항 5. 재무제표 주석 - 28. 기타영업외손익 |

부 | 기재 오류 |

(1) 보고기간 중 당사의 기타영업외수익의 내역은 다음과 같습니다.

|

(1) 보고기간 중 당사의 기타영업외수익의 내역은 다음과 같습니다.

|

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명_0515_정정 |

분 기 보 고 서

(제 15기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 셀레스트라(구. 클리노믹스) |

| 대 표 이 사 : | 백서현 |

| 본 점 소 재 지 : | 울산광역시 울주군 언양읍 유니스트길 50, 251동 312호 |

| (전 화) 070-5030-5293 | |

| (홈페이지) https://celestra.co.kr | |

| 작 성 책 임 자 : | (직 책) 전략기획실장 (성 명) 김민강 |

| (전 화) 070-5030-5293 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명_0515_1 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 9 | - | 3 | 6 | 3 |

| 합계 | 9 | - | 3 | 6 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

뉴오리엔탈호텔 | 지분 매각 |

| 앤에이 코리아 트랜스 투자조합 4호 | 조합 탈퇴 | |

| 에피스데이 | 폐업 |

주1) 당사는 본 보고서 작성 기준일 현재 독점규제 및 공정거래에 관한 법률에서 정하는 대규모 기업집단에 해당하지 않습니다. 다만, 당사의 관계회사 현황은 다음과 같습니다.

|

구 분 |

회 사 명 |

|

상장사 |

없 음 |

|

비상장사 (9개사) |

CLINOMICS USA, INC. (미국법인) GEROMICS LTD (영국법인) |

주2) 국내외 계열회사 관련 자세한 사항은 'IX. 계열회사 등에 관한 사항'을 참조 하시기 바랍니다.

주3) 당사는 신규사업진출 및 사업다각화를 위하여 주식회사 제로믹스, 주식회사 더콘테스트, 주식회사 에피스데이, 주식회사 캔서브레이커, 주식회사 누리바이오, 주식회사 제노시스바이오연구소에 출자하였습니다. 주식회사 캔서브레이커는 2023년 매각하여 제외하였으며, 에피스데이는 폐업으로 인해 제외하였습니다.

주4) 당사는 신규사업진출 및 사업다각화를 위하여 코엔에프 유한회사의 지분을 취득하여 종속기업으로 편입되었습니다.

주5) 당사는 주식회사 더콘테스트 추가 지분 취득으로 종속기업으로 편입되었습니다.

나. 회사의 법적ㆍ상업적 명칭

| 구분 | 내용 |

| 한글 | 주식회사 셀레스트라 |

| 영문 | CELESTRA INC. |

다. 설립일자

당사는 2011년 6월 21일에 설립되었으며, 2020년 12월 04일에 코스닥시장에 상장하였습니다. 게놈기반 바이오헬스 정보처리, 혈액에서 CTC, cfDNA를 검출하는 플랫폼 서비스를 제공하고 있으며, 다중오믹스 분석기술을 통해 암 조기진단 서비스를 개발하고 있습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

|

울산본사 |

울산광역시 울주군 언양읍 유니스트길 50, 251동 312호 |

||

|

전화번호 |

070-5030-5293 |

팩스번호 |

031-8066-7274 |

|

홈페이지 |

https://celestra.co.kr | ||

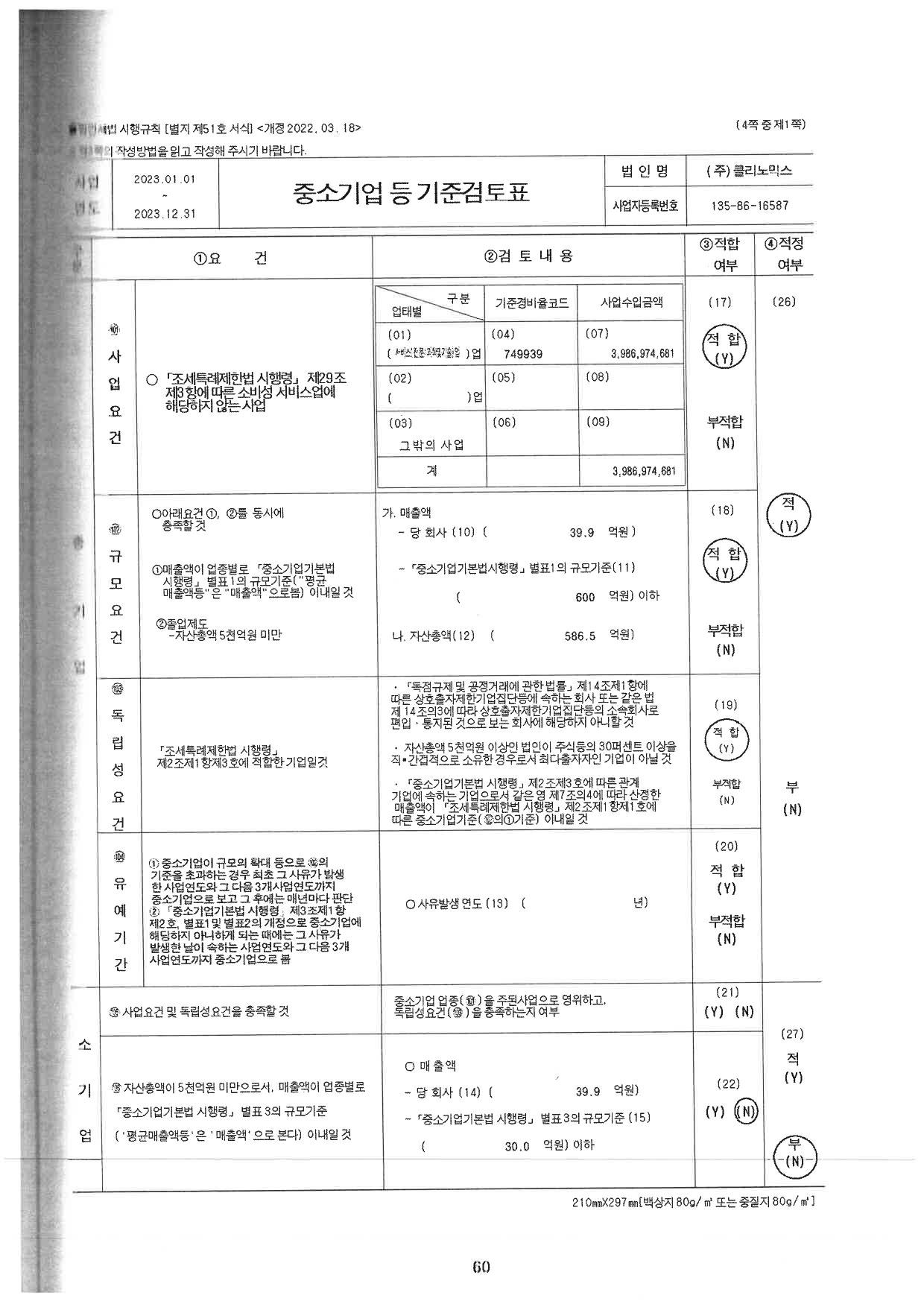

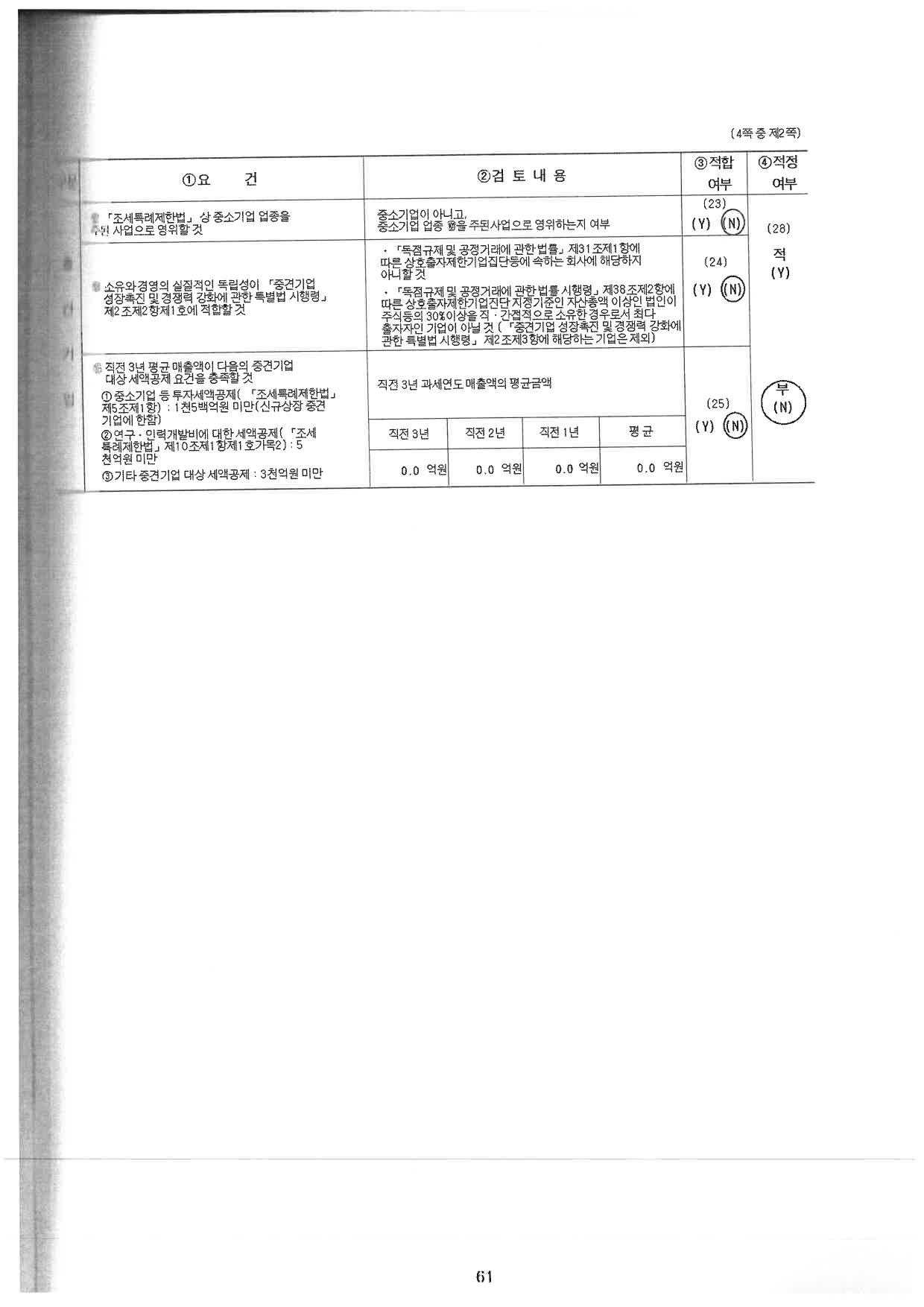

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

주1) 당사는「중소기업기본법」제2조 의거 중소기업에 해당합니다.

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2020년 12월 04일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

- 회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다. (사업보고서에 기재 예정)

3. 자본금 변동사항

- 자본금 변동사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다. (사업보고서에 기재 예정)

4. 주식의 총수 등

- 주식의 총수 등은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다. (사업보고서에 기재 예정)

5. 정관에 관한 사항

- 정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다. (사업보고서에 기재 예정)

II. 사업의 내용

1. 사업의 개요

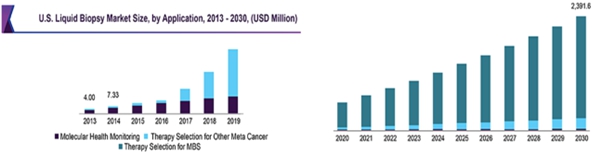

당사는 게놈기반의 바이오헬스 정보처리, 혈액에서 CTC와 cfDNA를 동시 검출하는 기술, 다중오믹스 분석기술을 통해 암/질병 조기진단 서비스기술을 개발하고 상용화하는 사업을 영위하고 있습니다.

구체적으로 당사의 기술 및 사업은 '게놈 기반 헬스케어', '액체생검 플랫폼', '암진단/모니터링', '암 조기진단' 4가지로 분류됩니다. 또한 자체 바이오 빅데이터 센터를 구축하여 대규모 바이오 빅데이터를 축적하고 연구하여 상용화에 활용하고 있습니다

당사의 핵심 기술 및 사업별 주요 제품(상품) 및 서비스는 다음과 같습니다.

[㈜클리노믹스 핵심기술별 제품(상품/서비스)]

|

핵심기술 |

내용 |

제품(상품/서비스) |

비고 |

|

게놈기반 헬스케어 |

유전체(게놈) 진단 및 검사를 기반으로 신체특성 및 질병을 예측하는 상품 및 서비스 |

Geno-Test 등 |

판매 중 |

|

액체생검 플랫폼 |

혈중 세포(CTC)와 DNA(cfDNA)를 추출하여 환자의 진단하는 의료기기 |

CD-Prime (OPR1,000/OPR2,000) |

판매 중 |

|

CTC-Solo, CTC-Duo |

|||

|

LBx 1, LBx 2 |

|||

|

암 진단/모니터링 |

환자의 암 변이에 대한 |

Cancer-Prime |

판매 중 |

|

Cancer-Pannel |

|||

|

Ros 1 |

|||

| PIK3CA | |||

|

다중오믹스 기반 조기진단 |

다중오믹스 기반의 암 등 주요 질환 조기진단 서비스 *다중오믹스란 유전체와 외유전체 관련 정보이다. |

암 조기진단 |

개발 중 |

|

Cardiomics,Stressomics 등 |

|||

|

암 조기진단 |

당사의 매출은 바이오 사업본부 , 식품 및 식품서비스 사업본부 , 투자사업본부등으로 구성되어 있으며 주요 매출현황은 4. 매출 및 수주상황을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스

당사의 기술 및 사업은 '게놈 기반 헬스케어', '액체생검 플랫폼', '암진단/모니터링', '다중오믹스 기반 조기진단' 4가지로 분류할 수 있습니다.

[㈜클리노믹스 핵심기술별 제품(상품/서비스)]

|

핵심기술 |

내용 |

제품(상품/서비스) |

비고 |

|

게놈기반 헬스케어 |

유전체(게놈) 진단 및 검사를 기반으로 신체특성 및 질병을 예측하는 상품 및 서비스 |

Geno-D |

판매 중 |

|

Geno-Dx |

|||

|

Geno-Cancer |

|||

| Geno-Screen | |||

|

Geno-Diet |

|||

|

Geno-Test |

개발 완료 |

||

| Geno-Aging | |||

|

Geno-Kids |

|||

|

Geno-Nurtition 외 |

|||

|

액체생검 플랫폼 |

혈중 세포(CTC)와 DNA(cfDNA)를 추출하여 환자의 진단하는 의료기기 |

CD-Prime (OPR1,000/OPR2,000) |

판매 중 |

|

CTC-Solo, CTC-Duo |

|||

|

LBx 1, LBx 2 |

|||

|

암 진단/모니터링 |

환자의 암 변이에 대한 진단 및 모니터링 |

Cancer-Prime |

판매 중 |

|

Cancer-Pannel |

|||

|

Ros 1 |

|||

| PIK3CA | |||

| ODXTT | |||

|

다중오믹스 기반 조기진단 |

다중오믹스 기반의 암 등 주요 질환 조기진단 서비스 *다중오믹스란 유전체와 외유전체 관련 정보임. |

암 조기진단 |

개발 중 |

|

Cardiomics,Stressomics 등 |

|||

|

암 조기진단 |

첫째, '게놈(개인 유전체) 기반의 헬스케어(유전체 진단·검사) 기술'은 개인의 혈액, 타액, 상피세포 등으로부터 유전적으로 타고난 유전정보를 추출(prep)하고 분석하여 개인의 신체적 특성이나 질병을 예측하고 진단하는 기술입니다. 당사가 보유하고 있는 유전체 기반의 신체특성이나 질병을 예측하는 상품으로 'Geno-Test', 'Geno-D', 'Geno-Dx' 등 10여종이 있습니다. 당사의 유전체 검사 서비스는 질병(표현형)별로 다양한 검사 서비스(상품) 군을 보유하고 있으며, 암 질환, 복합 질환, 희귀 질환, 영양, 노화, 조상 분석 등의 영역을 폭넓게 커버할 수 있도록 구성되어 있습니다. 또한, 검사 유형별로 예측 및 사전 검사, 신생아 선별검사, 캐리어 테스트, 진단 검사, 기타 유형(영양 검사)로 구성되어 있어, 국내 및 해외의 다양한 시장 및 소비자에게 맞춤형 검사서비스를 제공할 수 있다는 우수성이 있습니다.

당사의 유전체 진단검사 10 여가지 상품의 주요 특징은 다음과 같습니다.

[클리노믹스 유전체 진단검사 상품 10종 주요 특징]

|

보유 검사 |

주요 특징(검사 종류 및 내용) |

||

|

- 주요 암질환에 대한 유전자 분석 검사로, Geno-Cancer5 / Geno-Cancer10으로 구성 * 남성 5종: 위암, 대장암, 폐암, 간암, 전립선암 * 여성 5종: 위암, 대장암, 폐암, 갑상선암, 유방암 * 10종: 위암, 대장암, 갑상선암, 폐암, 간암, 췌장암, 신장암, 방광암, 식도암, 전립선암(남성)/유방암(여성) - 통합 위험도와 더불어, 환경요인(생활습관) 개선시 위험도 변화 제시하여 생활습관 개선 유도 |

||

|

- 주요 암질환 10종 및 일반질환 10종에 대한 유전자 분석 검사 * 암질환: 위암, 대장암, 갑상선암, 폐암, 간암, 췌장암, 신장암, 방광암, 식도암, 전립선암(남성)/유방암(여성) * 일반질환: 제2형 당뇨병, 뇌졸중, 심근경색, 관상동맥 질환, 심방세동, 고혈압, 알츠하이머병, 파킨슨병, - 최초로 유전요인과 환경요인을 통합분석하는 검사 - 통합 위험도와 더불어, 환경요인(생활습관) 개선시 위험도 변화 제시하여 생활습관 개선 유도 |

||

|

- Geno-D의 확장판으로, 추가 암질환 및 일반질환에 대한 유전자 분석 검사 - 총 11개 질병카테고리 - Geno-D와 함께 국내 최다수의 복합질환 검사항목 보유 |

||

|

- 아동 및 청소년 대상 성격, 지능, 영양, 건강 등 유전자 분석 검사로, Geno-Kids basic / - 현존하는 아동 및 청소년 대상 검사중 가장 방대한 항목을 검사하며,총 11개 카테고리에 대한 123개 항목 포함 * 성격 및 성향 9종, 역량 9종, 신체적 특성 12종, 일반 건강 11종, 영양 16종, 감정 10종, 섭식 행동 12종, - 기존 인적성 검사와 더불어 개인의 특성을 파악하고 교육 및 건강 관리 분야에서 맞춤 솔루션 결합 활용 |

||

|

- 영양에 대한 전용 유전자 분석 검사 - 현존하는 영양 대상 검사중 가장 방대한 항목을 검사하며,6개 영양 카테고리에 대한 59개 항목 포함 * 비타민 13종, 미네랄 8종, 아미노산 26종, 지방산 8종, 카로티노이드 2종, 조효소 및 단백질 2종 - 59개 항목이 시판되고 있는 영양소로 구성되어 있으며, 개별 및 조합하여 맞춤 솔루션 결합 판매 예정 |

||

|

- 4,397종의 희귀 질환 관련 49,683개 돌연변이의 보유 여부를 최대 규모로 선별검사(screening)하는 검사로 * 선천 기형, 변형 및 염색체 이상 1,487종, 신경계 질환 819종, 내분비 및 영양 및 대사 질환 669종, |

||

|

- 노화(Aging)를 측정하기 위해, 다중오믹스(Multi-Omics) 기술을 적용하여, 높은 정확도로 - 염색체 말단의 텔로미어(게놈), DNA 메틸레이션(에피게놈), RNA 발현(전사체)을 동시에 측정하고 생정보학 - 생물학적/생리학적 다차원의 시스템을 동시에 고려할 수 있도록 고안된 현존하는 가장 높은 수준의 |

||

|

- 전장 유전체(whole genome) 해독 및 전장 유전체 수준의 DNA chip을 통해 수행되는 전체 게놈 분석 검사 - 해독 결과 및 변이 통계, 조상 분석(인족, 고대인과 유사성, 모계, 부계), 생체나이, 유전적 띠, |

둘째, '액체생검 플랫폼 상품'은 환자의 체액(소변, 타액, 주로 혈액)을 분석하여 혈액 속의 '순환종양세포(CTC; Circulating Tumor Cell)'나 '순환 종양 핵산(cfDNA; cell-free DNA)'을 검출하고 이를 분석하여 기술입니다. 당사는 국내·외 다른 액체생검회사와 차별화된 기술을 보유하고 있습니다. 다른 회사는 CTC나 cfDNA 어느 하나에 집중하고 있지만 당사는 2020년에 'OPR-2000'이라는 완전 자동화 CD-PRIME(혈액 원심분리기)을 개발 완료하여 CTC나 cfDNA 동시에 검출할 수 있습니다. 관련된 당사 제품으로 OPR-1000, CTC-SOLO, CTC-DUO, OPR-2000, LBx 1, LBx 2가 있습니다.

[액체생검 플랫폼 상품 특성 및 내용]

|

제품(상품/서비스) |

제품(상품/서비스) 설명 |

|||

|

CD- Prime |

|

- 혈액을 담은 디스크를 원심분리할 수 있는 원심분리기 - 식약처, CE 등 인증 완료 |

||

|

- cfDNA 까지 분리, 검출이 가능한 구동기(자동 원심분리기) |

|||

|

CTC |

|

CD CTC Solo(1인용) 와 CD CTC Duo(2인용) 는 환자에서 채취한 혈액 시료에서부터 필터를 이용한 여과 방식으로 CTC 를 분리하여 농축 , 수득할 수 있는 디스크 형태의 플라스틱 카트리지 로서 현재 미국 FDA Class 1 및 유럽 C E Class 1 인증을 취득함. |

||

|

||||

|

CTC |

|

OPR-2000에 사용하는 디스크로 혈액 내 유핵 세포의 오염이 없는 프로토콜을 적용하여 플라즈마만 약 30분 만에 자동으로 분리할 수 있는 제품입니다. |

||

|

OPR-2000에 사용하는 디스크로 혈액 분리를 통해 plasma와 함께 PBMC(Peripheral Blood Monoculear Cell) 층을 분리해 주며, cfDNA prep과 CTC 분리 농축을 하는데 사용 가능하고, 이외 에도 PBMC를 자동 분리하여 다양한 진단과 연구에 활용할 수 있는 제품입니다. |

|||

셋째, '암 진단/모니터링 상품'은 암환자의 조직이나 혈액에서 암을 유발하는 유전자(다중 유전자)의 변이 상태를 분석하여 암 치료나 처방을 위한 정보를 제공하며, 치료 이후의 변이 상태를 지속적으로 모니터링하는 상품입니다. 당사가 현재 보유하고 있는 암 진단/모니터링 상품으로는 'Cancer-PRIME', '간암 패널', '부인암 패널'이 있습니다.

당사는 유전자 진단 패널 제조기술을 기반으로 표적항암제 관련 유전자의 분석 뿐만 아니라 환자의 혈액에서 수득한 cfDNA, CTC 를 분석하여 폐암 , 간암 , 부인암 , 고형암을 진단 및 모니터링할 수 있는 유전자 분석 패널을 개발하였고, 현재 전북대 병원과 간암, 부인암에 대한 임상 및 성능 검증 중에 있습니다.

[암 진단/모니터링 상품 특성 및 내용]

|

제품(상품/서비스) |

제품(상품/서비스) 설명 |

|

|

Cancer-PRIME |

표적치료제 관련 51개 유전자의 Exon 및 핫스팟 변이를 대상으로 하는 암패널 조직과 혈액 DNA를 대상으로 SNV, InDel, CNV 분석 가능 |

|

|

Cancer Pannel |

간암 |

간암 관련 58개 유전자의 핫스팟 변이를 대상으로 하는 암패널 조직과 혈액 DNA를 대상으로 SNV, InDel 분석 가능 |

|

부인암 |

부인암 관련 24개 유전자의 Exon 및 핫스팟 변이를 대상으로 하는 암패널 조직과 혈액 DNA를 대상으로 SNV, InDel, CNV 분석 가능 |

|

넷째, '다중오믹스 기반의 조기진단 상품'은 혈액 등으로부터 개인의 유전체(Genome) 정보는 물론 외유전체(Epigenome), 단백질체(Proteomics), 발현체(Expressionmics), 대사체(Metabolomics) 등 정보를 종합하여 질병의 가능성을 예측(또는 조기진단)하는 상품입니다. 당사가 현재 개발 중인 질병 조기진단 상품으로는 자살/우울증(Stressomics), 심장/심근경색(Cardiomics), 대장암, 폐암, 위암 조기진단 상품을 개발중에 있습니다.

나. 신규사업 등의 내용과 전망

당사는 유전체 기반의 질병 예측 전문기업으로 '게놈 기반 헬스케어', '액체생검 플랫폼', '암 진단/모니터링' 분야의 상품 및 서비스를 개발하고 출시하고 있으며, 당사는 핵심가치인 '도전', '혁신'의 자세로 지속적인 신규기술의 개발과 사업 확장을 추진하고 있습니다.

(가) NGS 연구지원(게놈)

2020년 신규 사업으로 'NGS 시퀀싱' 및 'COVID-19 진단키트 개발 및 수출' 사업을 성공적으로 시작하였으며, 이후 국내외 시장을 대상으로 점유율을 확장해 나갈 것입니다.

첫째, NGS 시퀸싱 사업은 기존의 게놈분석의 기술을 활용하여 수행할 수 있는 사업으로 분석기기 'T7'을 BGI로부터 구매하고 NGS 연구용역 지원 사업을 시작하였습니다. 이후 고객 확보 및 공공부분 입찰에 적극 참여하여 매출증대에 전력을 다할 것입니다. 당사는 NGS 시퀸싱 사업의 성공정 수행을 위하여 2020년 NGS 분석 장비인'T7'을 구입하였으며, 이를 기반으로 연구자(교수), 연구원 대상 NGS 시퀀싱 분석 입찰에 참여하였습니다. 2020년 5월 창녕군청 따오기 분석 수주를 시작으로 수 건의과제를 수주하여 NGS 시퀸싱 사업을 성공적으로 시작하였습니다. 이후 울산만명게놈 사업을 경험으로 각 국가, 각 지역 게놈사업을 확대 추진할 것 입니다.

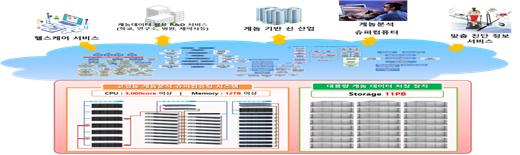

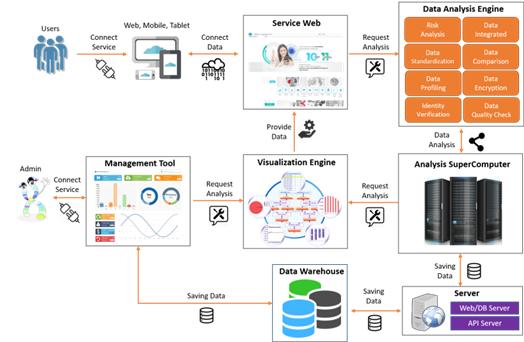

(나) 바이오빅데이터

폭증하는 바이오 및 의료 데이터를 표준화하고, 분석, 처리, 저장하기 위한 대용량 전산 하드웨어 기반 게놈/건강/의료 정보 클라우드 상용화 서비스의 필요성은 더욱 강하게 대두되고 있습니다. 수십/수백 테라바이트 이상의 게놈 데이터를 국내/외 간 네트워크로 빠르게 전송하기 위한 초고속 전송 기술과 복잡한 프로그램과 DB를 효율적으로 처리(관리)해주는 서비스는 빅데이터 분야에서 필수적인 요소입니다. 융합시대의 도래에 따라 바이오정보, 건강정보, 의료정보의 통합적 빅데이터 분석 및 데이터 배포의 필요성이 높아짐에 따라 당사에서는 자체적인 바아오빅테이터센터(BBC) 구축을 통하여 이러한 시대적 흐름에 발빠르게 대처해 나가고 있습니다.

|

|

바이오빅데이터센터(BBC) 제공 서비스 |

게놈 데이터는 인간 1명당 생산되는 데이터 용량이 최대 1.5TB에 달하며, 이러한 대용량 게놈데이터는 시퀀싱 기술의 발전으로 인한 해독비용 하락과 다양한 국내/외 게놈 프로젝트를 통해 폭발적인 증가세를 보이고 있습니다. 게놈 데이터를 처리를 위해서는 바이오빅데이터 센터가 필수적으로 요구되고 있습니다. 당사의 바이오 빅데이터 센터(BBC)는 충청북도 청주시 오송읍 첨단의료복합단지 내 연면적 275평 규모로 설립(부지면적 667평)되었습니다. 한국 전체에 상용 게놈/ 바이오헬스데이터 서비스, 포탈 제공 등을 위한 데이터 처리 센터로서, 당사를 포함한 게놈 분야 기업, 기관에게 효율적인 데이터 센터 기능을 제공할 수 있습니다.

|

|

바이오빅데이터센터(BBC) 제노엔진 아키텍쳐 |

바이오 빅데이터 센터(BBC)는 대용량 게놈데이터 분석을 고속화하기 위한 병렬 클러스터 슈퍼컴퓨터 시스템, 대용량 게놈 데이터를 고속으로 처리하기 위한 CPU 3,000 core 이상, 스토리지 11 PB 이상의 서버 인프라가 구축되어 있습니다. 이는 1개월에 약 1,000명의 전체 게놈을 처리할 수 있는 수준입니다. 향후 10년간 CPU 30,000 core 이상, 스토리지 100 PB 이상의 인프라를 추가적으로 구축할 예정이며, 기존클러스터 및 클라우드 시스템의 벤치마크 테스트를 통해 장점의 강화와 단점을 보완해 나가면서 분석 속도를 2배 이상 높일 수 있는 인프라를 갖출 것입니다. 게놈분석 Tool을 포함하는 최신 리눅스 기반의 바이오 운영체제 개발 및 보급, 게놈 데이터의 입출력 및 데이터프로세스의 모니터링, 과금을 위한 UI 개발 및 보급을 추진 중입니다.

또한 바이오빅테이터센터는 자체 개발한 제노엔진(Geno-Engine) 플랫폼을 통하여 게놈데이터 분석을 자동화하고 고속화하여 다양한 게놈 분석 서비스를 제공할 예정입니다. 구체적으로 게놈USB(Geno - Data) 상품을 출시하여 신청자의 전체 유전자 정보가 해독(DNA 염기서열분석)된 게놈 데이터를 제공합니다.

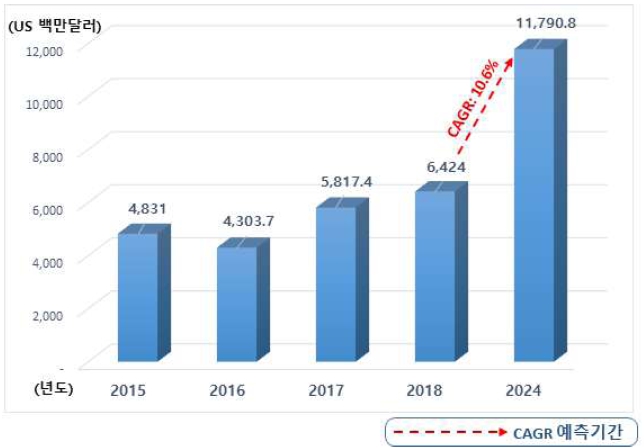

(다) 암 조기진단

액체생검 및 다중오믹스 기반 암 조기진단 기술개발과 상용화를 추진중에 있습니다.

글로벌 시장 공략을 위해 6년전 부터 미국 및 헝가리를 거점 국가로 지정하여 지사를 설립하고, 실험실 및 인력 등 암 조기진단 임상 서비스를 위한 다양한 인프라를 구축하였고 지속적으로 기술개발을 수행하고 있습니다. 또한 클리노믹스는 암 조기진단 제품의 다각화를 위한 파이프 라인을 확보하여 향후 3년간 새로운 검사 제품의 출시를 지속적으로 할 계획입니다.

본 계획의 실행안으로 클리노믹스는 2023.04.28일 자회사인 미국법인(Clinomics USA)을 통해 싱글레라 지노믹스(Singlera Genomics)와 전략적인 제휴를 맺고 글로벌 시장 공략을 진행할 것입니다. 이를 통해 그동안 개발해온 폐암, 위암, 전립선암 뿐만 아니라 대장암, 췌장암, 간암 등에 대해서도 암 조기진단 상품을 예정보다 앞당겨 출시하고 있습니다. 클리노믹스와 싱글레라 지노믹스는 양사간의 협력을 통해 액체생검 기반 암 진단을 위한 글로벌 전략적 파트너십을 구축하고 혈액 기반의 암 조기진단 사업을 전 세계적으로 수행할 계획으로, 양사는 미국 시장에서 싱글레라 지노믹스의 ColonES (대장암), PDACatch (췌장암) 및 Panseer MRD (암종 다수 동시 검사)를 상용화 서비스 수준으로 최적화 및 출시하는 것을 클리노믹스의 미국 어바인CLIA랩에서 순차적으로 진행하고 있습니다. 또한 유럽 시장 공략을 위해 클리노믹스의 헝가리 지사에 ColonAiQ (대장암) 및 HepaAiQ (간암) 등 암 스크리닝 서비스를 출시하고 관련 병원들과 협약을 체결하고 있습니다.

3. 원재료 및 생산설비

가. 생산설비의 현황 등

- 생산설비의 현황

| (단위 : 천원) |

| 소재지 | 자산별 | 기초 | 당기증감 | 당기상각 | 기말 | ||

|---|---|---|---|---|---|---|---|

| 장부가액 | 증가 | 감소 | 대체 | 장부가액 | |||

| 본 사 | 토 지 | 5,100,355 | - | - | 435,155 | - | 4,665,200 |

| 건 물 | 4,847,100 | - | - | 199,610 | 125,399 | 4,522,151 | |

| 기계장치 | 975,224 | 7,500 | 385,010 | - | 597,714 | - | |

| 차량운반구 | 20,702 | - | 13,803 | - | 6,900 | - | |

| 비품 | 153,457 | 67,516 | 129,858 | - | 91,115 | - | |

| 시설장치 | 298,131 | 732,100 | 816,366 | - | 213,865 | - | |

| 합 계 | 11,394,966 | 807,116 | 1,345,037 | 634,765 | 1,034,993 | 9,187,351 | |

주) 상기 생산설비 현황은 별도재무제표 기준입니다.

4. 매출 및 수주상황

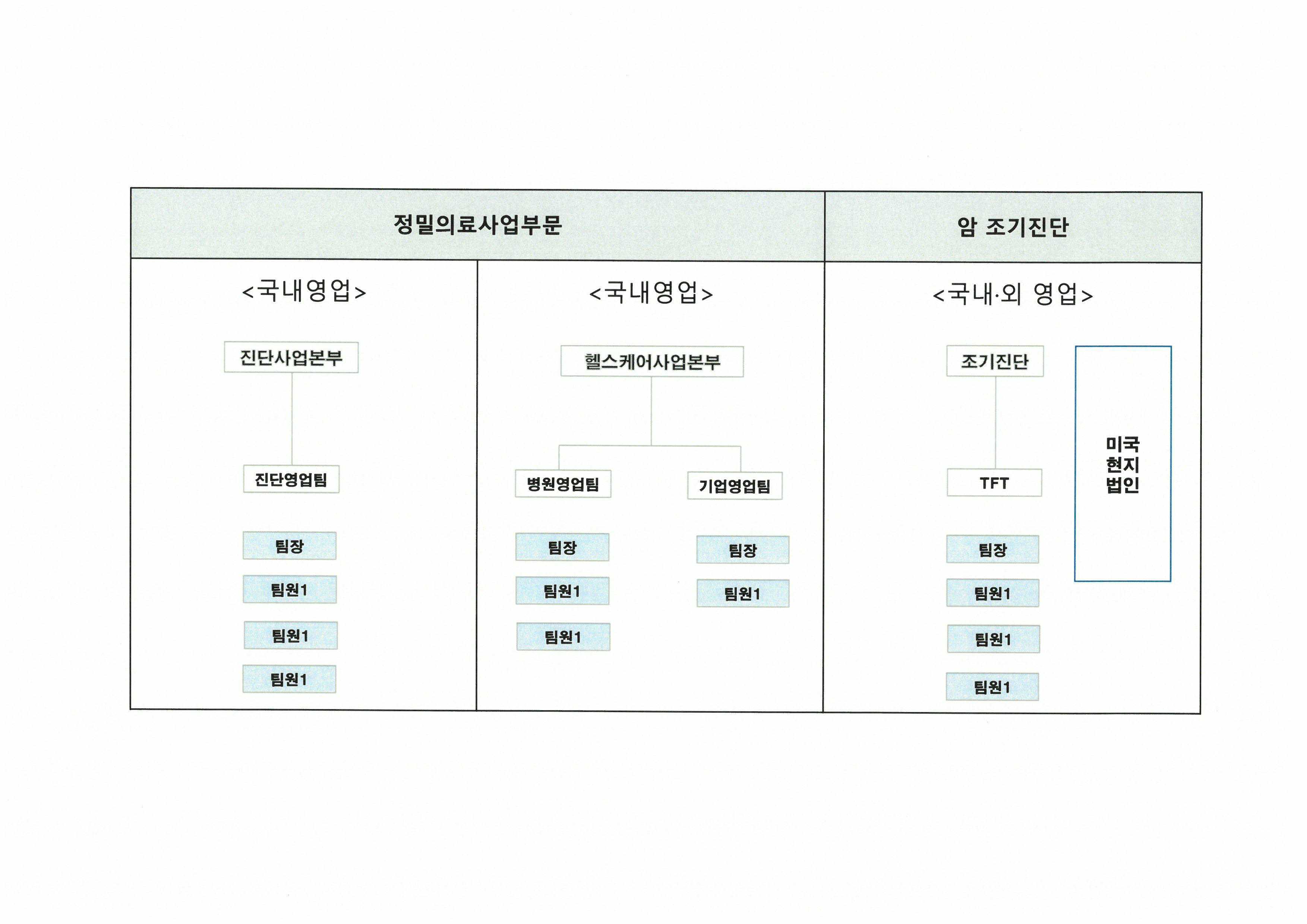

가. 판매조직

당사의 2024년 6월말 기준 영업조직은 제품 및 서비스 사업별로 구성되어 있으며, 해외 기술이전 등 해외 영업은 기획/마케팅팀과 미국법인이 협력을 하고 있습니다. 게놈(유전체) 기반 헬스케어 영업은 사업부문 내 병원영업팀과 기업영업팀으로 구분하여 전담하고 있으며, 액체생검 플랫폼과 암 진단/모니터링은 사업부문 내 진단영업팀에서 담당하고 있습니다.

신규로 추진중인 암 조기진단 사업은 조기진단TFT에서 전담하며 미국법인과 공동으로 추진하고 있습니다.

각 영업팀에서는 해당 상품 및 서비스에 대한 홍보, 마케팅, 영업, 대리인 발굴 및 계약체결, 매출실적관리, 고객니즈 조사 등의 업무를 수행하고 있습니다.

|

|

영업조직_클리노믹스 |

다. 판매경로 및 판매전략

|

매출유형 |

품목 |

구분 |

판매 경로 |

|

자체영업 |

ROS 1, PIK3CA |

국내 |

전국 대학병원 병리과 |

|

액체생검/암, 진단 |

대학병원 연구용 및 진단용 |

||

|

NGS/연구용역 등 |

제안 및 입찰 |

||

|

Geno-System |

해외 |

미국법인 |

|

|

Geno-Series |

국내 |

국내병원/검진센터 | |

|

대리영업 |

Geno-Series |

국내 |

판매 Agency |

(1) 게놈 기반 헬스케어(Geno-Series) 판매 전략

유전체 상품은 소비자에게 직접 검사를 요청할 수 있는 DTC 상품(Geno-Test)과 병원을 통하여(의사의 처방이나 요청) 검사가 진행되어야 하는 Non-DTC 상품(Geno-D, Geno-Dx 등)으로 구분하여 판매전략을 수립하고 추진하고 있습니다.

|

판매경로 |

판매 대상 |

주요 전략 |

전략 내용 및 방법 |

|

BTC |

Geno-Test |

Solution |

협력사의 제품 및 서비스와 연계 판매 DTC 검사결과를 협력사 상품과 연계하여 유전자 검사 활성화 |

|

직접 판매 |

- 직접판매 채널 확대 및 활성화 - 인터넷으로 홍보 및 광고 활성화 : SNS 광고, 구전광고 등 |

||

|

BTB |

Geno-D Geno-Dx 외 |

Agency 활용 |

ㅇ 제품차별화 강조 : 바이오 마커 수, 예측의 - 제품다양화 등 선택 가능성 증대 - 판매 대행 계약 |

|

직접 영업 : 종합병원 |

- 종합병원, 검진센터, 검사 수탁기관과의 유전체 검사 직접 계약 체결 |

(2) 액체생검 플랫폼 및 암 진단(동반/조기/예후예측 등) 판매 전략

진단시장의 특성상 단기간의 소규모 임상연구를 통한 제품 사용 경험 축적 후 연구용매출로 연계하고자 하며, 국내의 경우 암 관련 기관(병원, 연구소, 제약회사 등) 및 연구자의 연구용 시장에 진입을 1차적인 목표로 하고 있습니다. 또한, 해외 대비 허가 절차 및 새로운 제품에 대한 시장 형성이 늦어지는 국내 시장 현황을 감안하여 국외 시장 개척에 주력하고, 해외시장의 경우 기존 네트워크(국외 판매망 및 파트너 社)를 활용하여 안정적이고 효율적으로 진입할 수 있습니다.

[의료기기 전시회 및 학회 참석을 통한 마케팅 활성화 계획]

|

- 의료기기 인허가를 통한 제품 경쟁력 인정(국내 및 해외) - 국내외 전시회 참여를 통한 제품 홍보 및 마케팅 - 해당 분야 연구자와 공동연구 및 임상시험 참여 등 |

5. 위험관리 및 파생거래

금융위험관리

(1) 금융위험관리요소

연결회사는 여러 활동으로 인하여 시장위험(외환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

1) 시장위험

① 환위험에 대한 노출

연결회사는 해외 영업활동 등과 관련하여 USD, EUR 등의 환율변동위험에 노출되어 있습니다. 연결회사는 내부적으로 환율변동에 대한 위험을 정기적으로 평가, 관리 및 보고하고 있습니다.

연결회사는 영업활동에서 발생하는 환위험의 최소화를 위해 수출입 등의 경상거래 및 예금, 차입 등의 자금거래시 현지통화로 거래하거나 입금 및 지출 통화를 일치시키는것을 원칙으로 함으로써 환포지션 발생을 최대한 억제하고 있습니다.

② 이자율 위험

금융상품의 이자율 변동위험은 시장금리 변동으로 인한 재무상태표 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될위험으로 정의할 수 있습니다. 이러한 연결회사의 이자율 변동위험은 금융상품 및 차입금에서 비롯되며, 연결회사는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있으며, 주기적인 금리동향 모니터링 및 대응방안을 수립하여 이자율 변동위험을 관리하고 있습니다.

2) 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산 등에서도 발생합니다.

① 위험관리

연결회사는 신용위험을 연결회사 관점에서 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다. 개인 고객에 대한 매출은 현금 또는 허용된 신용카드 거래만을 허용하여 신용위험을 최소화합니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 연결회사는 매출채권의 손실률이 계약자산의손실률에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실률은 보고기간종료일로부터 각 36개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다. 과거 손실 정보는 고객의채무 이행능력에 영향을 미칠 거시경제적 현재 및 미래전망정보를 반영하여 조정합니다. 연결회사는 매출이 발생하는 국가의 GDP 및 실업률을 가장 목적적합한 요소로 판단하고 과거 손실 정보를 이러한 요소의 예상 변동에 근거하여 조정합니다.

보고기간종료일 현재 연결회사의 매출채권에 대한 손실충당금은 다음과 같습니다.

| (단위: 원) |

| 구 분 |

정 상 |

3개월 이하 |

3개월 초과 |

6개월 초과 |

12개월 초과 |

합 계 |

|---|---|---|---|---|---|---|

|

당기말 |

||||||

|

기대손실률 |

0.05% | 3.83% | 7.01% | 56.74% | 100.00% | 98.84% |

|

총 장부금액 - 매출채권 |

273,972,851 | 99,881,826 | 8,058,611 | 1,552,690 | 32,235,639,539 | 32,619,105,517 |

|

손실충당금 |

126,030 | 3,828,847 | 565,184 | 880,923 | 32,235,639,539 | 32,241,040,523 |

| 전기말 | ||||||

|

기대손실률 |

2.15% | 15.07% | 45.04% | 100.00% | 65.25% | 62.86% |

|

총 장부금액 - 매출채권 |

993,149,073 | 152,846,588 | 7,155,000 | 10,700,020 | 28,248,773,118 | 29,412,623,799 |

|

손실충당금 |

21,335,715 | 23,036,597 | 3,222,416 | 10,700,020 | 18,431,358,882 | 18,489,653,630 |

보고기간 중 연결회사의 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 |

당 기 |

전 기 |

|---|---|---|

|

기초 손실충당금 |

18,489,653,630 | 3,148,430 |

| 연결범위의 변동 | - | 100,624,077 |

|

당기 중 당기손익으로 인식된 손실충당금의 증가(환입) |

10,396,068,798 | 18,625,119,881 |

|

회수가 불가능하여 당기 중 제각된 금액 |

(1,571,305) | (13,225,300) |

| 외환환산차이 | 3,356,889,400 | (226,013,458) |

|

기말 손실충당금 |

32,241,040,523 | 18,489,653,630 |

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각됩니다. 회수를 더 이상 합리적으로 예상할 수 없는 지표에는 연결회사와의 채무조정에 응하지 않는 경우, 12개월 이상 계약상 현금흐름을 지급하지 않는 경우 등이 포함됩니다.

매출채권에 대한 손상은 손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

(나) 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 임직원대여금, 기타 미수금 등이 포함됩니다.

보고기간 중 연결회사의 상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의변동은 없습니다.

상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 적어도 한 개 이상의 주요 신용평가기관에서 투자등급인 신용등급을 받은 상장 회사채의 경우 '신용위험이 낮은' 것으로 간주합니다. 그 외 금융상품은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이 있는 경우 신용위험이 낮은 것으로 간주합니다.

④ 대손상각비

보고기간 중 연결회사의 손익으로 인식된 금융자산의 손상 관련 대손상각비는 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 매출채권 | 10,394,294,594 | 18,625,119,881 |

| 기타금융자산 | 1,165,870,481 | - |

3) 유동성 위험

연결회사는 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

보고기간종료일 현재 연결회사의 유동성 위험 분석 내역은 다음과 같습니다.

- 당기말

| (단위: 원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

3개월 |

3개월~ |

1년~ |

2년~ |

5년 초과 |

|---|---|---|---|---|---|---|---|

| 차입금(주1) | 7,771,782,746 | 7,851,399,147 | 164,302,607 | 6,544,109,694 | 340,400,000 | 802,586,846 | - |

| 전환사채및파생상품부채(주2) | 27,459,432,779 | 31,448,412,250 | 31,448,412,250 | - | - | - | - |

| 교환사채및파생상품부채 | 2,384,350,042 | 2,441,675,400 | 2,441,675,400 | - | - | - | - |

| 전환우선주부채(주3) | - | - | - | - | - | - | - |

| 리스부채(주4) | 2,659,676,110 | 2,936,991,774 | 323,647,115 | 948,719,100 | 1,268,892,172 | 395,733,387 | - |

| 매입채무 및 기타금융부채 | 4,003,737,797 | 4,003,737,797 | 3,631,825,267 | - | - | 371,912,530 | - |

(주1) 차입금 상환액 및 이자비용의 합계 금액입니다.

(주2) 전환사채의 원금 상환액(이자율 0%)으로, 전환권 및 상환권 중 행사가능일이 빨리 도래하는 전환권에 따라 유동부채로 분류한 금액입니다.

(주3) 전환우선주의 발행금액으로, 존속기간과 전환권의 행사가능일이 빨리 도래하는 전환권에 따라 유동부채로 분류한 금액입니다.

(주4) 리스부채 상환액 및 이자비용의 합계 금액입니다.

- 전기말

| (단위: 원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

3개월 미만 |

3개월~ 1년 이하 |

1년~ 2년 이하 |

2년~ 5년 이하 |

5년 초과 |

|---|---|---|---|---|---|---|---|

| 차입금(주1) | 12,882,873,157 | 19,213,395,478 | 606,475,651 | 7,034,243,512 | 938,385,892 | 2,189,393,557 | 8,444,896,866 |

| 전환사채및파생상품부채(주2) | 4,785,886,558 | 5,100,000,000 | 5,100,000,000 | - | - | - | - |

| 교환사채및파생상품부채 | 2,027,811,677 | 2,441,675,400 | - | - | 2,441,675,400 | - | - |

| 전환우선주부채(주3) | 3,911,344,735 | 2,999,996,940 | 2,999,996,940 | - | - | - | - |

| 리스부채(주4) | 2,315,041,693 | 2,718,122,305 | 232,501,278 | 654,350,906 | 769,920,617 | 1,061,349,504 | - |

| 매입채무 및 기타금융부채 | 3,348,554,676 | 3,348,554,676 | 2,791,446,224 | - | - | 557,108,452 | - |

(주1) 차입금 상환액 및 이자비용의 합계 금액입니다.

(주2) 전환사채의 원금 상환액(이자율 0%)으로, 전환권 및 상환권 중 행사가능일이 빨리 도래하는 전환권에 따라 유동부채로 분류한 금액입니다.

(주3) 전환우선주의 발행금액으로, 존속기간과 전환권의 행사가능일이 빨리 도래하는 전환권에 따라 유동부채로 분류한 금액입니다.

(주4) 리스부채 상환액 및 이자비용의 합계 금액입니다.

상기 금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었습니다.

(2) 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 '자본'에 순부채를 가산한 금액입니다.

보고기간종료일 현재 연결회사의 자본조달비율은 다음과 같습니다.

| (단위: 원) |

|

구 분 |

당기말 |

전기말 |

|---|---|---|

| 총차입금 | 37,615,565,567 | 19,696,571,392 |

| 차감: 현금및현금성자산 | (1,604,665,871) | (11,046,153,779) |

| 순부채(A) | 36,010,899,696 | 8,650,417,613 |

| 자본총계(B) | 5,478,090,348 | 38,996,986,016 |

| 총자본(C=A+B) | 41,488,990,044 | 47,647,403,629 |

| 자본조달비율(A/C) | 86.80% | 18.16% |

6. 주요계약 및 연구개발활동

가. 라이선스 아웃(License-out) 계약

|

품목 |

계약상대방 |

계약체결일 |

계약종료일 |

계약내용 및 목적 |

총 계약금액 및 |

비고 |

| RT-PCR 시약 | 주식회사 에이아이바이오틱스 | 2022.08.16 | 2027.08.16 | RT-PCR 시약 제조, 활용 등에 대한 노하우 기술이전 |

- | - |

| Dognomics | 주식회사 파이리코 | 2023.09.01 | 2026.09.01 | 도그노믹스(애완견 유전자분석) 관련 특허의 기술이전 | - | - |

(1)품목: RT-PCR 시약

|

①계약상대방 |

주식회사 에이아이바이오틱스 |

|

②계약내용 |

RT-PCR 시약 제조, 활용 등에 대한 노하우 기술이전 |

|

③ 대상지역 |

국내 및 해외 |

|

④ 계약기간 |

계약체결일: 2022.08.16 계약종료일: 2027.08.16 |

|

⑤총계약금액 |

선급료 5,000,000원 + 경상기술료 |

|

⑥수취금액 |

선급료 5,000,000원 |

|

⑦계약조건 |

계약당사자와의 합의에 따른 미공개 |

|

⑧회계처리방법 |

해당 기술이전 계약에 따라 현재까지 수취된 금액을 매출로 인식 |

|

⑨ 대상기술 |

RT-PCR 시약의 제조, 활용 등에 대한 Know-how |

|

⑩ 기타사항 |

당사 보유의 RT-PCR 시약의 제조,활용 등에 대한 노하우의 기술이전임. |

(2)품목: Dognomics

|

①계약상대방 |

주식회사 파이리코 |

|

②계약내용 |

도그노믹스(애완견 유전자분석) 관련 특허의 기술이전 |

|

③ 대상지역 |

국내(대한민국) |

|

④ 계약기간 |

계약체결일: 2023.09.01 계약종료일: 2026.09.01 |

|

⑤총계약금액 |

총 금일억원(100,000,000원) |

|

⑥수취금액 |

계약조건에 따라 그 시기에 맞게 수취 예정 |

|

⑦계약조건 |

계약당사자와의 합의에 따른 미공개 |

|

⑧회계처리방법 |

해당 기술이전 계약에 따라 현재까지 수취된 금액을 매출로 인식 |

|

⑨ 대상기술 |

애완견 유전자분석을 통한 질병, 품종에 대한 잡종 특이적 분석이 가능한 표준게놈 데이터 및 그 활용에 대한 기술임. |

|

⑩ 기타사항 |

당사 보유의 집단과 질병권, 품종 등의 혼합체 또는 잡종의 특이적 표준게놈 데이터 생성과 유전적 집단 구성 판별 시스템 및 그 방법에 대한 특허(출원)의 기술이전임. |

나. 라이선스 인(License-In)계약

|

품목 |

계약상대방 |

계약체결일 |

계약종료일 |

계약내용 및 목적 |

총 계약금액 및 |

비고 |

|

Geno-Ancestry (가칭) |

한국생명공학연구원 |

2019.11.21 |

2028.12.11 |

'유전 정보 비교를 이용한 혈연관계 판별장치' 한국특허 통상실시권 (국내, 계약일~특허 존속기간 만료일) |

- |

별정 경상기술료 |

|

CD-PRIME |

울산과학기술원 |

2015.06.30 |

2025.06.30 |

'희소 세포 분리장치, 희소 세포 분리 방법 및 이를 이용한 희소 세포 검출 방법' 외 15건 전용실시권 (국내 및 전세계, 계약일~10년, 계약종료 시점에서 상호합의 하에 갱신(예정)) |

- |

별정 경상기술료 |

|

Geno-Sensitive (가칭) |

울산과학기술원 |

2019.07.05 |

2029.07.05 |

'기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 예측용 마커'외 1건 전용실시권 (국내 및 전세계, 계약일~10년, 계약종료 시점에서 상호합의 하에 갱신(예정)) |

- |

별정 경상기술료 |

| Promer 기술외 (암진단 등) |

주식회사 누리바이오 | 2021.05.14 | 특허권 만료일 | '실시간 핵산 또는 단백질 검출용 단일 핵산 및 이를 이용한 검출 방법' '소형 엘엔에이 또는 소형 알엔에이와 연관된 단백질을 탐지하는 방법' '단일 표적 유전자의 유전적 변이 실시간 검출용 단일 핵산 및 이를 이용한 검출 방법' 'Apoe 유전자의 SNP 분석을 위한 실시간 검출용 단일 핵산 및 이를 이용한 검출 방법' 통상실시권 (국내 및 전세계, 계약일~특허 존속기간 만료일) |

- | 별정 경상기술료 |

| 애완동물 유전자검사 (가칭) |

(주)한국유전자정보연구원 | 2022.06.03 | 특허권 만료일 | '고양이의 골연골이형성증을 예측 또는 진단하기 위한 단일염기 다형성 마커 조성물 및 이를 이용한 예측 또는 진단 방법' '개의 고관절이형성증을 예측 또는 진단하기 위한 멀티플렉스 단일염기다형성 마커 조성물 및 이를 이용한 예측 또는 진단 방법' '실시간 중합효소 연쇄반응법을 이용한 고양이 혈액형 검출용 조성물 및 이들을 이용한 검출방법' 통상실시권 (국내, 계약일~특허 존속기간 만료일) |

- | 무상 |

다. 특허 양수도 계약

당사는 본 보고서 제출일 현재 해당사항이 없습니다.

라. 공동연구개발 계약

|

품목 |

계약상대방 |

계약체결일 |

계약종료일 |

계약내용 및 목적 |

총 계약금액 및 회계처리방식 등 |

비고 |

|

Geno-Series |

㈜유한양행 |

2018.04.20 |

2023.04.20 |

연구협력을 위한 비밀유지계약(NDA) |

주1) |

|

|

Geno-Series |

지엘라파㈜ |

2019.05.31 |

2021.05.31 |

연구협력을 위한 비밀유지계약(NDA) |

주1) |

|

|

`Geno-Series |

메디에이지 |

2020.04.08 |

2023.04.08 |

연구협력을 위한 비밀유지계약(NDA) |

주1) |

|

|

Geno-Series |

울산병원 외 13기관 |

2020.05.20 |

- |

유전체 진단검사 상품개발 및 판매협력 |

주1) |

|

|

Geno-Series |

지씨에스아이디 |

2020.08.12 |

2021.08.12 |

유전자검사 상품 판매 상호협력 |

주1) |

자동연장 (1년씩) |

|

Solution 연계 |

솔트룩스 |

2020.06.04 |

- |

유전자 분석 및 치료제 분야 관련 공동연구협력 (AI 등) |

주1) |

|

|

Solution 연계 |

㈜비타민하우스 |

2020.09.10 |

2023.09.10 |

장내 미생물 분석을 통한 건강기능식품 개발 공동연구협력 |

주1) |

|

|

다중오믹스 |

울산과학기술원 (UNIST) |

2020.03.02 |

2021.02.28 |

암 조기진단을 위한 액체생검용 레퍼런스 다중오믹스 DB 구축 |

주1) |

|

|

암 진단/모니터링 |

누리바이오 |

2019.07.09 |

- |

폐암 조기진단 관련 공동개발 |

주1) |

|

|

암 진단/모니터링 |

OLINK PROTEOMICS AB |

2019.11.08 |

- |

Data processing agreement |

주1) |

|

|

암 진단/모니터링 |

나노브릭 |

2020.01.07 |

2023.01.07 |

공동연구를 위한 비밀유지계약 |

주1) |

|

|

암 진단/모니터링 |

고려대 의료원 산학협력단 |

2020.01.23 |

2025.01.23 |

공동연구를 위한 비밀유지계약 |

주1) |

|

|

암 조기진단 |

서울아산병원 외 3기관 |

2020.05.25 |

- |

암 조기진단 기술개발 필요성 및 활용의사 확인 |

주1) |

호흡기내과 외 |

|

액체생검 |

OxOnc, Amoy, 클리노믹스(3자간) |

2016.09.01 |

2021.09.01 |

OxOnc PMA Package 사용 |

주1) |

|

|

액체생검 |

경희대학교 산학협력단 |

2019.01.01 |

2019.04.30 |

순환종양세포(CTC) 분리 분석 20pk |

주1) |

|

|

액체생검 |

QIAGEN |

2020.05.01 |

2021.06.30 |

MDx Distribution Agreement |

주1) |

|

|

다중오믹스 |

㈜아미코젠 |

2020.10.05 |

2021.08.31 |

다중오믹스를 이용한 체지방 감소 효능 연구 |

주1) |

|

|

Geno-Series |

Genosolutions Inc./Gensol. |

2020.10.22 |

- |

유전자검사 상품 판매 상호협력 |

주1) |

|

|

Geno-Series |

㈜제노메딕스 |

2020.12.07 |

2021.12.07 |

유전자검사 상품 판매 상호협력 |

주1) |

|

|

다중오믹스 |

㈜스템랩 |

2021.01.07 |

2022.01.07 |

세포분석 등에 기반한 기술개발 연구협력 |

주1) |

|

|

다중오믹스 |

울산광역시, UNIST 외 12개 기관 |

2021.01.12 |

- |

울산 게놈서비스산업 규제자유특구 사업참여 |

주1) |

|

|

암 조기진단 |

프로카젠 |

2021.02.25 |

2024.02.25 |

전립선암 조기진단 공동개발 |

주1) |

|

| 암 조기진단 | 서울아산병원 | 2021.03.31 | 2024.12.31 | 비소세포암 환자에서 변이 빈도 및 혈액 NGS profile의 예후적 의미에 대한 연구 | 주1) | |

| 암 조기진단 | 프로큐라티오 | 2022.04.01 | 2025.04.01 | EGFR 기반 폐암진단 키트 개발 | 주1) | |

| 다중오믹스 | 주식회사 페트라인텔리전스, (주)메디헬프라인 |

2022.06.09 | 2025.06.09 | 빅데이터 및 메디아바타를 이용한 건강관리/질병예측 시스템 개발 | 주1) | |

| 다중오믹스 | Omphalos Lifesciences | 2022.08.01 | 2025.08.01 | 노화과정 해독 및 노화 예방을 위한 생명공학 플랫폼 개발 | 주1) | |

|

다중오믹스 |

경남 우포늪연구소 |

2022.03.11 |

2022.12.31 |

따오기 참조표준 게놈 해독 및 분석 연구 |

주1) |

|

|

다중오믹스 |

(주)셀미트 |

2022.07.18 |

2023.07.17 |

물렁가시 붉은 새우 게놈 연구 |

주1) |

|

|

다중오믹스 |

상명대학교 |

2022.11.21 |

2023.11.20 |

물벼룩의 전장 참조표준 게놈 해독 및 전사체 연구 |

주1) |

|

| 다중오믹스 | 아주대학교병원 | 2022.10.11 | 2022.12.31 | 초격차 SUPER*Senior Total Health Care 플랫폼 개발 | 주1) | |

| 암 조기진단 | 누리바이오 | 2022.10.14 | 2027.12.31 | EGFR 돌연변이 진단키트 연구개발 | 주1) | |

| Geno-Series | 대전대학교 대전한방병원 | 2022.11.06 | 2023.11.06 | 국민건강증진 및 항노화 사업 협력 MOU | 주1) | |

| Geno-Series | 대한통증매선학회 | 2022.11.06 | 2023.11.06 | 국민건강증진 및 한방항노화 사업 협력 MOU | 주1) | |

| 암 진단/모니터링 | (주)인피니트헬스케어 | 2022.11.15 | 2025.11.15 | 유전체분석(NGS) 시스템과 진단병리시스템(DPS) 연동 개발 | 주1) | |

| 암 조기진단 | (주)제노시스바이오연구소, (주)제로믹스 |

2022.12.28 | - | 암 조기 예측진단 및 동반치료를 위한 암토탈케어 공동연구 | 주1) | |

| 다중오믹스 | 재단법인 게놈연구재단 | 2022.12.30 | 2024.01.02 | 심장체학 연구를 통한 다중오믹스 마커 발굴 | 주1) | |

|

암 조기진단 |

국립안센터 |

2023.01.01 |

2023.12.31 |

치료제 임상시험에서 치료 전 생검 조직의 단백체 데이터 기반 표적 선정 |

주1) | |

| 다중오믹스 | 동남권원자력의학원 | 2023.01.16 | 2024.01.16 | 액체생검 기반 대장암 조기진단 및 모니터링 마커 발굴 | 주1) | |

| 다중오믹스 | 아주대학교병원 | 2023.02.06 | 2023.12.31 | 초격차 SUPER*Senior Total Health Care 플랫폼 구축 | 주1) | |

| Geno-Series | (주)파낙토스 | 2023.04.13 | 2024.04.13 | 개인 유전체 검사 기반 뇌발달, 훈련 사업협력 MOU | 주1) | |

| 암 조기진단 | 화순전남대학교병원 | 2023.04.24 | 2023.12.31 | 환자 혈액을 이용한 폐암 진단용 NGS 패널 및 진단소프트웨어 개발을 위한 탐색임상연구 임상시험 협약 | 주1) | |

| 다중오믹스 | 울산대학교의과대학 소화기병연구소 외 2개 기관 | 2023.06.09 | - | 바이오산업 및 의료기술 연구협력을 위한 MOU | 주1) | |

| Geno-Series | (주)코스나인 | 2023.06.23 | - | 바이오 연관 뷰티관련 비즈니스 사업 협력 MOU | 주1) | |

| 암 조기진단 | 주식회사 휴믹 | 2023.08.04 | - | AI기반 암백신 분야 인간화 마우스 임상실험(전임상) 공동연구 및 사업협력 협약서 | 주1) |

주1) 계약금액 등 세부사항은 당사의 영업비밀에 해당하므로 기재하지는 않았습니다.

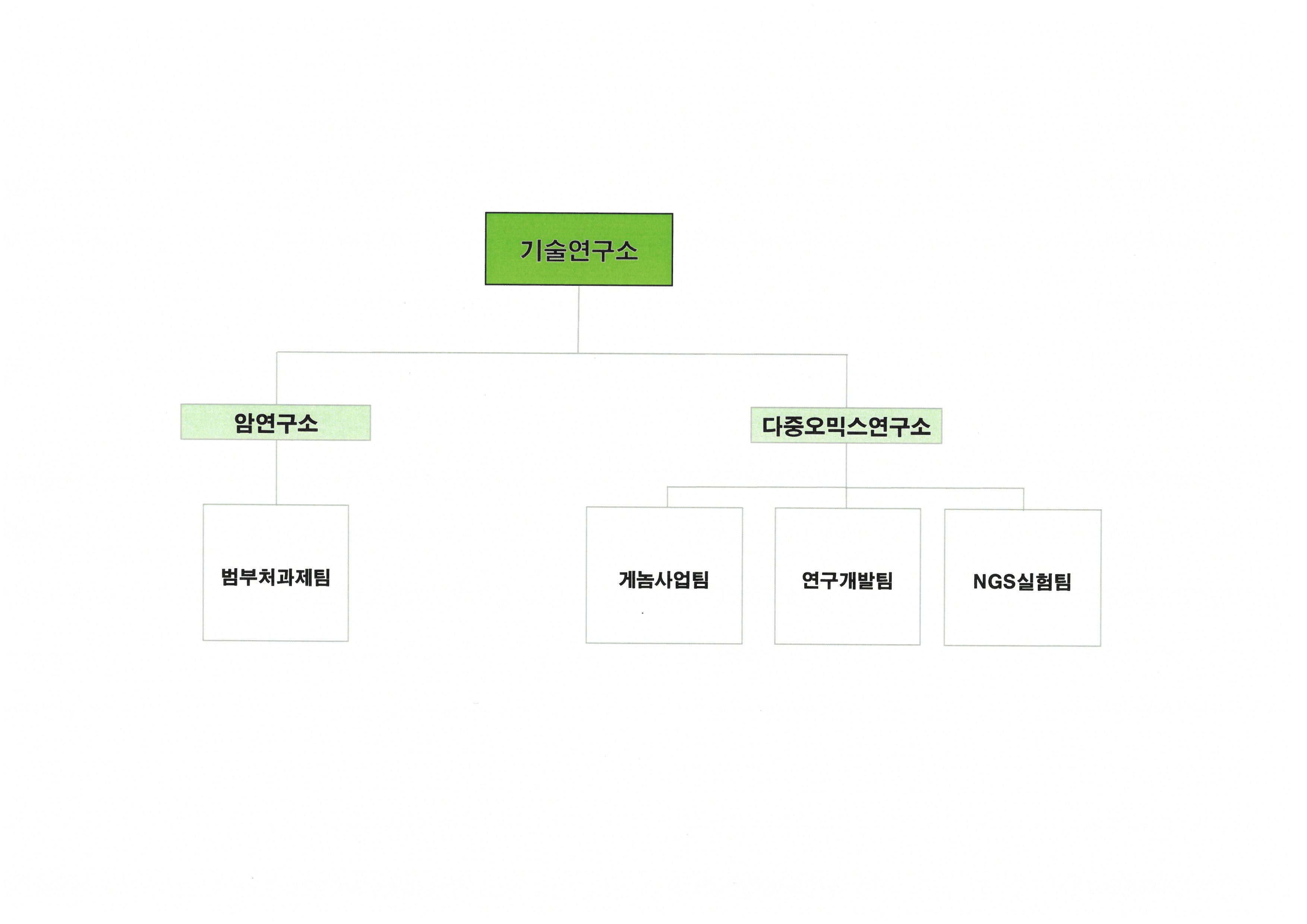

마. 연구개발 활동

1) 연구개발 조직

당사의 2024년 반기 기준 연구개발조직은 2개의 연구소와 총 4개팀,1개 공장으로 구성되어 있습니다.기술연구인력은 총 14명으로, 박사 7명, 석사 6명, 학사 5명으로 구성되어 있습니다.

|

|

기술연구소 조직도_클리노믹스 |

2) 연구개발 인력 현황

가) 연구인력 현황

당사는 2025 년 3월말 현재 박사 4명, 석사 6명 등 총 14명의 연구개발인력을 보유하고 있으며, 그 현황은 아래와 같습니다.

|

구 분 |

박사 |

석사 |

학사 |

합 계 |

|

인원수 |

4 | 6 | 4 | 14 |

나) 핵심 연구개발인력

당사의 핵심 연구개발인력은 김병철 대표이사, 박종화 外, 2인의 연구소장으로 구성되어 있습니다.

각 인력별 주요 경력, 재직기간, 논문 및 특허 실적 등은 아래와 같습니다.

|

직위 |

성명 |

담당업무 |

약력 |

재직기간 |

논문/특허 실적 |

|

연구소장 |

김병철 |

-생물정보학 관련기술 연구/개발 -다중오믹스연구소장 |

-부산대학교 생물정보학 및 장수과학협동과정 박사 -UNIST 게놈산업기술센터 책임연구원 ('17.1~'18.8) -(재)게놈연구재단 연구소장 ('17.9~'18.6) |

2019.01 |

- 특허 출원 9건 및 등록 1건 - 논문 25편 |

주1) 김병철 전대표이사와 동명이인

3) 연구개발비용

[연구개발비용 현황(연결재무제표 기준)]

| (단위: 천원) |

| 구 분 | 2024년 | 2023년 | 2022년 | |

|---|---|---|---|---|

| (제14기) | (제13기) | (제12기) | ||

| 자산처리 | 원재료비 | - | - | - |

| 인건비 | - | - | - | |

| 감가상각비 | - | - | - | |

| 위탁용역비 | - | - | - | |

| 기타 경비 | - | - | - | |

| 소 계 | - | - | - | |

| 비용처리 | 제조원가 | - | - | - |

| 판관비 | 1,946,098 | 1,941,224 | 3,141,671 | |

| 합 계 | 1,946,098 | 1,941,224 | 3,141,671 | |

| (매출액 대비 비율) | 23% | 17% | 58% | |

4) 연구개발 실적

가) 연구개발 진행 현황 및 향후계획

당사는 본 보고서 작성 기준일 현재 연구개발 진행 중인 현황은 다음과 같습니다.

| [.연구개발 진행 총괄표] |

|

기반 |

시료 |

핵심 기술 |

관련 장비 / 상품 |

진행상황 |

임상스케줄 |

IP(특허) |

인허가 |

|---|---|---|---|---|---|---|---|

|

다중 오믹스 |

혈액/세포 |

암 진단 |

Cancer-prime (암환자대상 Kit) |

신의료기술 인증절차 진행 예정. 간암 및 부인암패널 개발중 |

서울 및 지방 국립대 병원 5개 기관에서 폐암환자 100명 대상 조직 및 혈액을 이용한 임상시험 진행 (예정) |

특허출원 10-2019-0056268(2019.5.14) 외 5건 |

-암연구소 기업부설연구소 인정서 (한국산업기술진흥협회 2015.12.01) |

|

혈액 |

암 조기진단 (대장암,폐암,위암) |

개발중 |

바이오마커 발굴 완료, |

제품개발을 위한 허가임상 계획 |

특허출원 10-2021-0160058(2021.11.19) 외 2건 특허등록10-2397822(2022.05.10) |

- 암연구소 기업부설연구소 인정서 (한국산업기술진흥협회 2015.12.01) |

|

|

혈액 |

심근경색 진단/모니터링 |

개발중 |

바이오마커 발굴완료 제품개발 진행중 |

제품개발을 위한 진행중 |

특허출원 10-2022-004693 (2022.04.21) 특허 창출중 |

-다중오믹스 기업부설연구소 인정서(한국산업기술진흥협회 2020.11.19) |

|

|

혈액 |

스트레스 진단/모니터링 |

개발중 |

신규 바이오마커 검증중 |

바이오마커 임상 진행중 (리투아니아 대학 공동협력) |

(L/I)특허등록 10-2124193(2020.6.11) 외 1건 |

-다중오믹스기업부설연구소인정서(한국산업기술진흥협회2020.11.19) | |

|

타액 (ex.침 등) |

Geno-Series

다중오믹스 : Geno-Aging, |

DTC |

시판중. 계속적인 상품 개발중 |

임상 직접대상이 아님 (질병 예측률 관점) |

특허등록 10-1828955(2018.2.7) 외 |

-기관생명윤리위원회 등록증 -유전자검사기관신고확인증 -게놈연구소기업부설연구소인정서(한국산업기술진흥협회2018.07.04) -유전자검사평가“검사실운영”,“분자유전/평가범주1분야”,우수인증(한국유전자검사평가원2019.08.09) -첨단기술제품확인서(NGS-Genotyping기술을이용한개인유전자(체)진단검사기술)(산업통상자원부2019.12.09) -유전자검사(바이오마커)누적509종신고(질병관리본부2020.7.10현재) -한국인표준게놈데이터서열국가표준등록(국가참조표준센터2020.04.05) -한국인단일염기다형성정보(80명)국가표준등록(국가참조표준센터2020.04.05) |

|

|

Geno-D 外 |

|||||||

|

기술이전 |

Geno-Series가 포함된 솔루션 형태의 해외기술이전 (미국, 필리핀), Process,다국어Version 개발완료 |

임상 직접대상이 아님 (질병 예측률 관점) |

국제특허출원 PCT/KR2019/008881(2019.7.18) |

- |

|||

|

액체 등 |

혈액 |

희소세포 원심분리

액체생검 플랫폼 (플랫폼:장비+소모품) |

장비 : CD-PRIME (원심분리기) |

OPR-1000 및 OPR-2000 판매중 |

암 환자(12) 혈액으로부터 저발현 암세포주에 대한 고수준 회수율 확인 (Harvard 의대 Brigham Women’s Hospital, Boston USA) |

특허등록 10-1868961(2018.6.12) 외 7건 (LI)특허등록10-1347373(2013.12.26)외14건 |

-의료기기제조업 허가증 (부산지방식품의약품안전청 2016.06.23) -의료기기제조신고증(CD-OPR-1000)(한국의료기기안전정보원2016.06.24) -CERTIFICATEEN61000-3-3:2013(CD-PRIMEOPR-1000)(SZUTEST2016.08.31.) -CD-PRIMECE등록(MHRA:Medicines&HealthcareproductsRegulatoryAgency2018.10.01) -CD-PRIMESystem네덜란드CEclass1등록,CIBG(ministerievanVolksgezondheid,WelzijnenSport2019.12.04) -CD-PRIMESystem(864.5240)미국FDAclass1등록,(U.S.FOOD&DRUGADMINISTRATION2020.01.01) -CD-PRIMESystem(864.3300)미국FDAclass1등록,(U.S.FOOD&DRUGADMINISTRATION2020.01.01) -의료기기제조신고증(CD-OPR-2000)(한국의료기기안전정보원2020.06.02) |

|

소모품 : 디스크 (solo,duo,LBx등) |

미국 FDA 승인, 유럽 CE class 1 등록 |

암 환자(12) 혈액으로부터 저발현 암세포주에 대한 고수준 회수율 확인 (Harvard 의대 Brigham Women’s Hospital, Boston USA) |

특허등록 10-2091124(2020.3.13) 외 11건 (LI)특허등록10-1347373(2013.12.26)외14건 |

-첨단기술제품확인서 (순환종양세포 농축기술)(산업통상자원부 201912.09) -KalitestCERTIFICATEOFREGISTRATION(ENISO13485:2012)(KalitestCertificationandTrainingServicesLtd.Sti.2018.01.17.) -KalitestCERTIFICATEOFREGISTRATION(ISO13485:2016)(KalitestCertificationandTrainingServicesLtd.Sti.2018.01.17.) -의료기기제조신고증(CD-FASTSolo)(한국의료기기안전정보원2020.06.30) -의료기기제조신고증(CD-FASTDuo)(한국의료기기안전정보원2020.06.30) -의료기기제조신고증(CD-LBx1)(한국의료기기안전정보원2020.06.09) -의료기기제조신고증(CD-LBx2)(한국의료기기안전정보원2020.06.09) |

|||

|

혈액 |

동반진단 |

Ros1 |

동반진단 검사로 "신의료기술”통과, 식약처승인(2017년) |

Licensor인 Amoy社가 일본 등 해외에서 임상시험 진행 (임상결과에 기초하여 당사(licensee)가 국내 식약처 승인 획득) |

- |

- 의료기기수입업 허가증 (경인지방식품의약품안전청 2015.11.30) -의료기기수입신고증AmoyDxⓡFFPEDNAKit(SpinColumn,ADx-FF01)(한국의료기기안전정보원2015.11.30) -의료기기수입신고증AmoyDxⓡFFPEDNA/RNAKit(SpinColumn,ADx-FF03)(한국의료기기안전정보원2015.12.10) -의료기기수입신고증AmoyDxⓡFFPERNAKit(SpinColumn,ADx-FF04)(한국의료기기안전정보원2015.12.10) -의료기기수입허가증(AmoyDxROS1GeneFusionsDetectionKit)(식품의약품안전처2018.10.01) |

|

|

COVID-19 kit |

상피 |

PCR 증폭, 유전자 검출 |

유전자 검출 |

2020. 08月 국내 생산시설(성남) |

- |

특허 창출중 |

관련 인증등록 계획 중 |

나) 진행중인 정부과제 수행

| 사업명 | 부처 (전문기관) |

구분 | 연구과제명 | 관련 제품 | 연구부서 | 연구기간 | 총 연구비 | |

| 총 연구기간 | 당해 연구기간 |

|||||||

| 소재부품기술개발-이종기술융합형(투자연계형) | 산업통장사원부(한국산업기술평가관리원) | 주관 | 폐암 조기진단을 위한 혈액 내 순환 종양 DNA 탐침 키트 개발 | 폐암 조기진단키트 | 다중오믹스연구소 | 2023.04 ~ 2025.12 | 2024.01 ~ 2024.12 | 1,309,000,000 |

| 차세대 체외진단기기 기술개발 지원사업 | 충북 테크노파크 | 주관 | 대장암 진단 및 치료반응 모니터링을 위한 혈액 내 바이오마커 발굴 및 시제품 개발 | 대장암 조기 진단 키트 | 다중오믹스연구소 | 2023.03 ~ 2024.12 | 2024.01 ~ 2024.12 | 342,250,000 |

| 바이오·의료기술개발사업(미래감염병기술개발) | 과학기술정보통신부(한국연구재단) | 위탁 | 신·변종 감염병 대응을 위한 역학 모형의 융합개발과 고도화: 펜데믹 대응전략의 영향 평가 최적화 모형과 사회·경제·보건의학 요소의 통합적 접근 | 감염병 위험성 예측 마커 개발 | 다중오믹스연구소 | 2023.04 ~ 2027.12 | 2024.01 ~ 2024.12 | 23,160,000 |

| 농림축산검역검사기술개발 | 농림부 | 용역 | 빅데이터 구축 활용을 위한 기후변화 및 중독물질 노출에 따른 꿀벌 대사체 비교 분석 연구 | NGS 분석 자동 플랫폼 | 안전성평가연구소 | 2024.02 ~ 2026.11 | 2024.02 ~ 2024.11 | 90,000,000 |

| 국가참조표준데이터개발.보급 | 산업통상자원부(한국산업기술기획평가원) | 주관 | 한국인 단염기 다형성 참조표준 기반 헬스케어를 위한 고효율 DNA 칩 제작 및 유전자 검사 서비스 | Geno-Series 예측성 유전자 상품 | 클리노믹스 | 2024.04 ~ 2026.12 | 2024.04 ~ 2024.12 | 450,000,000 |

| 합계 | - | - | - | - | - | - | - | 2,214,410,000 |

다) 향후 연구 개발 계획

|

연구과제 |

Geno-Senior |

|---|---|

|

연구기관 |

클리노믹스 |

|

개발기간 |

2023.04~진행중 |

|

소요비용 |

2억원 (개발 투입인력 인건비) |

|

연구개발 |

노인성/퇴행성 질환 전용 헬스케어 검사 |

|

특징 |

검사 목적 및 내용 : 중장년층 및 노년층 대상 퇴행성 질환 위험도/감수성 예측 검사 : 퇴행성 뇌질환(치매 등), 노인성 황반변성, 노화성 백내장, 퇴행성 신경질환, 노화성 심혈관계 질환 등의 항목 검사 자사 보유 차별화 기술 : 한국인 표준 게놈데이터를 활용한 위험도 예측 알고리즘 : 유전요인+환경요인 통합 분석 알고리즘 : 다중오믹스 기반 노화(생체나이) 검사 서비스와 결합 검사 관련 특허 및 표준데이터 보유 현황 : 한국인 표준 게놈데이터 : 기 개발완료 된 Geno-D / Dx에 다수의 퇴행성 질환 유전자마커 보유 : (특허 등록, 10-1820431) 질병시각화 장치 및 방법 : (특허 등록, 10-1828955) 질병의 상태 지수 예측 장치 및 방법 : (특허 등록, 10-1930253) 공통서열을 포함한 참조표준 게놈지도 구축 장치 및 방법 : (특허 등록, 10-2097540) 질병 및 표현형 위험도 예측 장치 및 방법 : (특허 등록, 10-2023464) 가상인구집단 유전형 데이터 생성 장치 및 방법 : (특허 등록, 10-2188968) 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 : (특허 등록, 10-2087613) 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 : (특허 등록, 10-2063781) 유전적 구성비를 이용한 질병 또는 표현형의 위험도 예측 장치 및 방법 : (특허 등록, 10-2319667) 질병 카테고리에 대한 통합 위험도 계산 및 시각화 장치 및 방법 : (특허 등록, 10-2126496) 유전적 신체 특성 및 질환 개선을 위한 관리 시스템 및 방법 : (특허 등록, 10-2169699) 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 : (특허 출원, 10-2020-0024500) 방향성 및 중립성 콘텐츠로 결과 리포트가 생성되는 유전자 검사 서비스 제공 방법 : (특허 등록, 10-2570855) 다양한 오믹스 데이터 분석에 기초한 생체나이 예측방법 및 시스템 |

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 의료기관, 요양병원, 프리미엄 영업 서비스 기업 등 기대효과 : 고령화 시대에 맞춰, 노인성/퇴행성 질환 전용 헬스케어 검사 서비스 상용화를 통한 기업의 매출(이익) 증대 : 노인 및 장년층의 건강증진/관리 효과 기대 |

|

연구과제 |

Geno-Sensitive |

|---|---|

|

연구기관 |

클리노믹스 |

|

개발기간 |

2023.01~진행중 |

|

소요비용 |

2억원 (개발 투입인력 인건비) |

|

연구개발 |

신경계/정신계 질환 전용 헬스케어 검사 |

|

특징 |

- 검사 목적 및 내용 : 신경계 질환 / 정신 및 행동장애 관련 질환 위험도/감수성 예측 검사 자사 보유 차별화 기술 : 한국인 표준 게놈데이터를 활용한 위험도 예측 알고리즘 : 유전요인+환경요인 통합 분석 알고리즘 검사 관련 특허 및 표준데이터 보유 현황 : 한국인 표준 게놈데이터 : 기 개발완료 된 Geno-D / Dx에 다수의 신경계 질환/정신 및 행동장애 질환 유전자마커 보유 : (특허 등록, 10-1820431) 질병시각화 장치 및 방법 : (특허 등록, 10-1828955) 질병의 상태 지수 예측 장치 및 방법 : (특허 등록, 10-1930253) 공통서열을 포함한 참조표준 게놈지도 구축 장치 및 방법 : (특허 등록, 10-2097540) 질병 및 표현형 위험도 예측 장치 및 방법 : (특허 등록, 10-2023464) 가상인구집단 유전형 데이터 생성 장치 및 방법 : (특허 등록, 10-2188968) 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 : (특허 등록, 10-2087613) 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 : (특허 등록, 10-2063781) 유전적 구성비를 이용한 질병 또는 표현형의 위험도 예측 장치 및 방법 : (특허 등록, 10-2319667) 질병 카테고리에 대한 통합 위험도 계산 및 시각화 장치 및 방법 : (특허 등록, 10-2126496) 유전적 신체 특성 및 질환 개선을 위한 관리 시스템 및 방법 : (특허 등록, 10-2169699) 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 : (특허 출원, 10-2020-0024500) 방향성 및 중립성 콘텐츠로 결과 리포트가 생성되는 유전자 검사 서비스 제공 방법 |

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 신경정신과, 요양병원 등 기대효과 : 현대인의 스트레스 관련 신경 및 정신질환 증가에 따라, 신경계 질환/정신 및 행동장애 관련 질환 헬스케어 검사 상용화를 통하 기업의 매출(이익) 증대 : 스트레스 관리, 신경계 질환 및 정신질환의 건강 증진/관리 기대 |

|

연구과제 |

Geno-Skin |

|---|---|

|

연구기관 |

클리노믹스 |

|

개발기간 |

2023.06~2024.12 |

|

소요비용 |

2억원 (개발 투입인력 인건비) |

|

연구개발 |

피부 미용 및 건강 전용 헬스케어 검사 |

|

특징 |

- 검사 목적 및 내용 : 피부 미용 특화 검사 서비스 : 피부 노화, 피부 탄력, 피부 항산화 능력, 피부 건조, 주름, 색소침착, 튼살/각질, 피부염증, 여드름, 기미/주근깨 등의 항목 검사 자사 보유 차별화 기술 : 한국인 표준 게놈데이터를 활용한 위험도 예측 알고리즘 : 유전요인+환경요인 통합 분석 알고리즘 검사 관련 특허 및 표준데이터 보유 현황 : 한국인 표준 게놈데이터 : 기 개발완료 된 Geno-P / Kids / GenomeBook에 다수의 관련 표현형 유전자 마커 보유 : (특허 등록, 10-1820431) 질병시각화 장치 및 방법 : (특허 등록, 10-1828955) 질병의 상태 지수 예측 장치 및 방법 : (특허 등록, 10-1930253) 공통서열을 포함한 참조표준 게놈지도 구축 장치 및 방법 : (특허 등록, 10-2097540) 질병 및 표현형 위험도 예측 장치 및 방법 : (특허 등록, 10-2023464) 가상인구집단 유전형 데이터 생성 장치 및 방법 : (특허 출원, 10-2188968) 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 : (특허 등록, 10-2087613) 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 : (특허 등록, 10-2063781) 유전적 구성비를 이용한 질병 또는 표현형의 위험도 예측 장치 및 방법 : (특허 등록, 10-2319667) 질병 카테고리에 대한 통합 위험도 계산 및 시각화 장치 및 방법 : (특허 등록, 10-2126496) 유전적 신체 특성 및 질환 개선을 위한 관리 시스템 및 방법 : (특허 등록, 10-2169699) 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 : (특허 출원, 10-2020-0024500) 방향성 및 중립성 콘텐츠로 결과 리포트가 생성되는 유전자 검사 서비스 제공 방법 |

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 피부과, 화장품 및 스킨 케어 기업 등 기대효과 : 피부 미용/건강관리 전용 상품을 통한 기업의 매출(이익) 증대 |

|

연구과제 |

Geno-Ancestry |

|---|---|

|

연구기관 |

클리노믹스 |

|

개발기간 |

2022.04~2024.12 |

|

소요비용 |

3억원 (개발 투입인력 인건비) |

|

연구개발 |

조상분석 검사 |

|

특징 |

- 검사 목적 및 내용 : 조상 및 인종 검사 서비스 : 인종/집단 비교 분석, 고대인 비교 분석, 모계 조상 분석, 부계 조상 분석 등 자사 보유 차별화 기술 : 표준 게놈데이터를 활용한 한국인/아시아인 특화 조상분석 알고리즘 검사 관련 특허 및 표준데이터 보유 현황 : 한국인 표준 게놈데이터 및 전세계인 게놈 데이터 다수 : 기 개발완료 된 GenomeBook의 조상분석 파이프라인 활용 : (특허 등록, 10-2091790) 피검사자와 생물체 간의 유전자 정보를 이용한 유전적 띠 제공 시스템 및 그 방법 : (특허 등록, 10-2151716) 게놈 정보를 이용한 유전적 성씨 정보 제공 시스템 및 방법 : (특허 등록, 10-2138165) 국가, 민족, 및 인종별 표준게놈지도를 이용한 정체성 분석 서비스 제공 방법 : (특허 출원, 10-2020-0014390) 유전적 마커에 기반하여 인족 및 국적을 파악하는 유전자 정보 분석 장치 및 방법 : (특허 통상실시권, 10-1147691) 유전 정보 비교를 이용한 혈연관계 판별장치 |

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 여행사 등 기대효과 : 조상 및 인종 검사 상용화를 통한 개인의 정체성 정보 제공 및 기업의 매출(이익) 증대 |

|

연구과제 |

Geno-System |

|---|---|

|

연구기관 |

클리노믹스, 클리노믹스USA |

|

개발기간 |

1건 기술이전당 6개월 소요 |

|

소요비용 |

5억원 (개발 투입인력 인건비) |

|

연구개발 |

제노시리즈의 턴키방식의 기술이전 사업 |

|

특징 |

검사 목적 및 내용 : 자사가 보유한 제노-시리즈 검사 서비스를 패키징하여 턴키(turn-key) 방식으로 기술 이전을 하는 모델 시스템 : 국내외 유전체 기업 및 판매기업, 병원 및 검진업체를 기술이전의 대상으로 하며, 유전 정보 생산 실험 장비, QC, LIMS, 게놈 데이터 분석, 리포팅 시스템, 운용 교육, 유지 보수 등이 통합하여 일괄적으로 제공되는 패키지 서비스 자사 보유 차별화 기술 : 다양한 목적/항목의 제노시리즈 검사 보유 : 게놈 데이터 표준화 기술을 활용하여 기술이전 국(기업)에 최적화된 유전정보, 언어, 의료 통계 정보 제공 : 제노-시리즈 전용 customized DNA chip의 활용을 통한 기술이전후 지속적인 매출 및 판매 가능 |

|

상품화 내용 및 기대효과 |

기술이전 협의 대상국 : 기존 미국, 필리핀 기술이전 완료 및 진행중 : 신규 베트남, 중국, 말레이시아, 파라과이 등 협의중 기대효과 : 기술이전을 통한 기업의 매출(이익) 증대와 해외 판로/시장 모색 및 지속적인 키트 판매를 통한 매출 증대 기대 |

|

연구과제 |

신속진단형 폐암 특이 유전자 변이 진단 시스템 개발 |

|---|---|

|

연구기관 |

㈜클리노믹스 |

|

개발기간 |

2020.08.01.- 진행중. |

|

소요비용 |

12억원 |

|

연구개발 |

폐암 환자들 중 오랜 항암치료를 통해 표적항암제의 적용이나 내성을 유발하는 변이가 발생한 환자의 경우 수술을 통한 검체 확보가 어려워 혈액을 통한 POCT 가 필수적임. 이를 위해 표정항암제 선정을 위한 정밀한 변이 마커의 검출을 빠른 시간 내에 효율적으로 수행함으로써 폐암용 항암제 선별을 할 수 있도록 하는 고정밀도의 qPCR 유전자 분석 진단용 카트리지와 진단 시약을 개발함; ALK fusion 관련 검출 키트는 이미 당사에서 개발하여 보유 중임 |

|

특징 |

1. 폐암 (NSCLC)의 표적항암제 특이 변이 검출 카트리지 2. 폐암 환자의 혈액에서 분리한 plasma에서 추출한 cfDNA 이용 (CD-RDT EGFR) 3. 폐암 환자의 혈액에서 분리한 CTC에서 확보한 mRNA 이용 4. ALK fusion gene, ROS1 fusion gene, RET mutation 확인 (CD-RDT ALK, CD-RDT ROS1, CD-RDT RET) 5. 당사의 액체생검용 CD-PRIME 제품과 병행 사용 6. 동결건조 진단 시약 개발 7. 허가 임상 추진 |

|

상품화 내용 및 기대효과 |

다양한 폐암환자의 표적항암제 별로 임상시험을 통해 2등급 의료기기로 허가 추진하고, 이를 통해 대형 암병원이 아닌 지방 중소형 병원에서도 간편하게 환자에게 적합한 표적항암제를 적시에 처방, 치료할 수 있도록 함; 본 장비는 건강검진용으로도 조기 진단에도 사용할 수 있으나, 보다 장기간에 걸친 허가 임상이 필요하며, 이는 시장의 필요에 따라 추진 가능함 |

|

연구과제 |

신속진단형 항생제 내성 유전자 변이 진단 시스템 개발 |

|---|---|

|

연구기관 |

㈜클리노믹스 |

|

개발기간 |

2020.07.01.-2024.12.31.(범부처과제연계) |

|

소요비용 |

8억원 |

|

연구개발 |

병원에서 숨지는 환자의 70%의 직접적인 원인은 감염병에 의한 것으로, 임상현장에서 빠른 시간 내에 감염원을 정확히 파악하여 유효한 항생제를 사용함으로써 환자의 생명을 구할 수 있고, 안전한 수술을 할 수 있음; 따라서 단 시간내에 정밀한 분자 진단법을 통해 항생제 내성균 여부를 판단함으로써, 유효한 항생제 선별을 할 수 있도록 하는 고정밀도의 분자진단용 카트리지와 진단시약을 개발함 |

|

특징 |

1. 다양한 항생제 내성균을 검출하기 위한 환자 검체의 자동 DNA sample prep 기능 및 시약 내장 (침, 객담, 혈액, 소변, 조직 등) 2. 항생제 내성균 검출 카트리지 [다제내성균, Carbapenem 내성균/CRE, Methicillin 내성균 (MRSA) 등] 3. 동결 건조 진단 시약 개발 4. 허가 임상 추진 |

|

상품화 내용 및 기대효과 |

다양한 항생제 내성균의 동정을 빠른 속도로 수행할 수 있는 카트리지로 CD-RDT CRE, CD-RDT TB, CD-RDT MRSA, CD-RDT VRE 등을 개발하여 모든 규모의 병의원에 보급함; 허가임상을 통해 항생제 처방이 가능한 2등급 의료기기 허가 승인을 취득하며, 이를 통해 경쟁사가 갖지 못한 가격 경쟁력과 품질 경쟁력으로 세계 시장에 진출함 |

|

연구과제 |

신속진단형 유전자 변이 검출 시스템을 위한 qPCR 시약 및 동결건조 제조법 개발 |

|---|---|

|

연구기관 |

㈜클리노믹스 |

|

개발기간 |

2020.07.01.-2024.12.31.(범부처과제연계) |

|

소요비용 |

7.5억원 |

|

연구개발 |

POCT 용 qPCR의 시약을 자체 생산하고 동결건조 생산할 수 있는 체제를 자체 구축함 |

|

특징 |

Taq polymerase 확보 TaqMan probe 개발 및 자체 생산 역량 확보 동결건조 평가 및 제조 시설 확보 고속 screening 을 통한 최적 생산 strain 확보 |

|

상품화 내용 및 기대효과 |

시약의 자체 생산을 통해 보다 확실한 사업성을 확보하고, 안정적인 품질을 기대함 |

|

연구과제 |

액체생검을 이용한 대장암 조기진단 상품 개발 |

||

|---|---|---|---|

|

연구기관 |

클리노믹스 |

||

|

개발기간 |

2018.01 ~ 2024.12 |

||

|

소요비용 |

10억원 (개발 투입인력 인건비) |

||

|

연구개발 |

대장암 조기진단 |

||

|

특징 |

검사 목적 및 내용 : 대장암 (국내 암 발생률 2위) 조기진단 방법 개발 및 상용화 자사 보유 차별화 기술 : 액체생검(혈액)을 이용한 비침습적 암 조기진단 기술 : 다중오믹스 기반 검사로 정확성 향상 : 여러 유전자의 후성유체학 (DNA Methylation, DNA 메틸화) 정보 분석 개발 일정 (Road Map)

: 2020년 하반기 기 보유한 대장암 진단 기술을 이용하여 임상시험을 준비하고 있으며, 2021~2022년 결과를 특허, 논문으로 발표할 예정임. : 국내 허가 임상시험의 경우 환자 모집등 여러 변수에 의해서 소요 시간이 유동적일 수 있음. : 신의료기기평가는 국내에서 임상시험을 진행할 경우 평가를 유예해주기 때문에 상품 개발 속도가 빠르게 진행될 수 있음. |

||

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 의료기관, 국가국민건강검진 서비스 등 기대효과 : 암 발생룰 2위인 대장암 조기진단 기술 서비스 및 제품화를 통한 매출(영업이익) 증대 : 대장암 조기진단을 통한 대장암 예방으로 국가 대장암 의료부담 감소 : 중, 장년층의 건강증진/관리 효과 기대 |

|

구과제 |

액체생검을 이용한 폐암 조기진단 상품 개발 |

||

|---|---|---|---|

|

연구기관 |

클리노믹스 |

||

|

개발기간 |

2019.01 ~ 2026.09 |

||

|

소요비용 |

8억원 (개발 투입인력 인건비) |

||

|

연구개발 |

폐암 조기진단 |

||

|

특징 |

검사 목적 및 내용 : 폐암 조기진단 방법 개발 및 상용화 자사 보유 차별화 기술 : 액체생검(혈액)을 이용한 비침습적 암 조기진단 기술 : 다중오믹스 기반 검사로 정확성 향상 : 여러 유전자의 후성유체학 (DNA Methylation, DNA 메틸화) 정보 분석 : 2022년 민감도 95%, 특이도 96.7%의 폐암 조기지단 AI모델을 구축완료, 진단시약 개발 진행중

: 국내 허가 임상시험의 경우 환자 모집 등 여러 변수에 의해서 소요 시간이 유동적일 수 있음. : 신의료기기평가는 국내에서 임상시험을 진행할 경우 평가를 유예해주기 때문에 상품 개발 속도가 빠르게 진행될 수 있음. |

||

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 의료기관, 국가국민건강검진 서비스 등 기대효과 : 폐암 조기진단 기술 서비스 및 제품화를 통한 매출(영업이익) 증대 : 암 조기진단 플랫폼을 확립하여 다양한 암 조기진단에 활용이 가능 : 중,장년층부터 노년층까지 다양한 연령층의 건강증진/관리 효과 기대

|

|

연구과제 |

위액을 이용한 위암 조기진단 상품 개발 |

||

|---|---|---|---|

|

연구기관 |

클리노믹스 |

||

|

개발기간 |

2022.01 ~ 2026.12 |

||

|

소요비용 |

8억원 (개발 투입인력 인건비) |

||

|

연구개발 |

위암 조기진단 |

||

|

특징 |

검사 목적 및 내용 : 위암 조기진단 방법 개발 및 상용화 자사 보유 차별화 기술 : 위액 이용한 비침습적 암 조기진단 기술 : 다중오믹스 기반 검사로 정확성 향상 : 여러 유전자의 후성유체학 (DNA Methylation, DNA 메틸화) 정보 분석 : 대장암 조기진단 플랫폼을 확장하여 서비스, 사업화 : 위암으로 발전할 수 있는 환자를 지속적으로 모니터링하여 위암을 원천적으로 예방하는 시스템 구축 개발 일정 (Road Map) : 2022년 발굴된 바이오마커의 검증을 마무리한 이후 임상시험을 통한, 서비스 상용화 제품화를 2025년까지 마무리 할 예정임

: 국내 허가 임상시험의 경우 환자 모집 등 여러 변수에 의해서 소요 시간이 유동적일 수 있음. : 신의료기기평가는 국내에서 임상시험을 진행할 경우 평가를 유예해주기 때문에 상품 개발 속도가 빠르게 진행될 수 있음. |

||

|

상품화 내용 및 기대효과 |

검사 서비스 연계 방안 : 의료기관, 국가국민건강검진 서비스 등 기대효과 : 위암 조기진단 기술 서비스 및 제품화를 통한 매출(영업이익) 증대 : 국민건당검진 항목인 위 내시경 검사와 연계하여 위액 검사를 실시 많을 사람들이 저렴한 가격에 검사 받을 수 있는 상품으로 사업화 할 예정 : 2년마다 유전체 검사결과를 클리노믹스 빅데이터 센터에서 보관, 관리하여 위암의 발생 가능성을 지속적으로 모니터링할 예정

|

|

연구과제 |

다중오믹스 기반 스트레스 및 자살 예측 및 진단기술 개발 |

||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

연구기관 |

울산병원, 순천향대학병원, 빌리우스대학병원, 울산과학기술원 |

||||||||||||

|

개발기간 |

2020.9 ~ 2024.12 |

||||||||||||

|

소요비용 |

|

||||||||||||

|

연구개발 |

1) 선행 연구 결과를 활용한 마커 연구 개발 - 기존 연구데이터를 활용한 다중오믹스 마커 후보군 발굴 - 다중오믹스 마커 발굴을 위한 기계학습 모델 구축 · UNIST와의 연구협력을 통한 기계학습 분석 기술이전 · 다중오믹스 데이터 통합 및 분석 파이프라인 구축 · 다중오믹스 기반 바이오마커 후보군 발굴 · 빅데이터 기반 기계학습 모델 구축 · 다중오믹스 추가 생산을 통한 기계학습 모델 개선 2) 지역병원과의 협력을 통한 추가 임상 샘플 및 임상정보 수집 - 우울증 및 극심한 스트레스(자살시도자) 대상 혈액 샘플 모집 - 우울증 및 극심한 스트레스(자살시도자) 진단 심리검사 수행 3) 임상 샘플을 활용한 다중오믹스 빅데이터 생산 및 분석 - 유전체 데이터 생산 - 전사체 데이터 생산 - 외유전체 데이터 생산 - 다중오믹스 데이터 분석 및 마커 후보군 발굴 4) 인공지능 기계학습 모델 개선 및 바이오 마커 발굴 - 기계학습을 이용한 다중오믹스 빅데이터의 예측 모델 통합 - 환자 진단 분류 모델과 임상 예측 기계학습 모델 교차 검증 - 기계학습 모델 최적화를 통한 다중오믹스 진단 마커 발굴 5) 다중오믹스 바이오 마커에 대한 신의료기술 인증 진행 - 신의료기술 임상연구계획 수립 및 신청 - 최적화된 바이오 마커에 대한 다기관 추가 임상 검증 진행 - 진단 키트 양산 기술 개발 및 마커 안전성, 유효성 검증 - 진단 키트 양산 기술 최적화 및 신의료기술 최종심의 통과 |

||||||||||||

|

특징 |

1) 우울증 및 스트레스로 인한 혈액 내 다중오믹스 분자 마커의 변화 양상을 측정함으로써 우울증 및 자살위험의 예측, 진단 2) 유전체, 전사체, 후성유전체를 아우르는 멀티마커를 사용함으로 높은 정확도의 예측성검사, 진단검사, 모니터링등 다양하게 적용가능 3) 액체생검 기반의 진단기술을 활용하여 스트레스 수치에 대한 지속적인 모니터링 가능 |

||||||||||||

|

상품화 내용 및 기대효과 |

1) 바이오 마커 진단 기술을 활용하여 심리상태, 스트레스에 대한 객관적 수치 정보 제공 2) 커스텀 칩 기반 저가의 양산기술이 적용된 진단키트 3) 전국 심리상담센터, 병원등 요양기관과의 연계를 통해 자살 위험군 식별 기준 제시 및 지속적 모니터링 수행 가능

[표] 기술의 적용가능 분야 예

|

|

연구과제 |

다중오믹스 기반 심혈관 질환 기계학습 예측 및 진단 모델 개발 |

||

|---|---|---|---|

|

연구기관 |

울산병원, 울산과학기술원 |

||

|

개발기간 |

2020.9 ~ 진행중 |

||

|

소요자금 |

12억원 |

||

|

연구개발 |

1) 울산만명게놈사업 오믹스 데이터를 활용한 마커 공동 연구 - 기존 연구데이터를 활용한 다중오믹스 마커 후보군 발굴 · 다중오믹스 데이터 통합 및 분석 파이프라인 구축 · 다중오믹스 기반 바이오마커 후보군 발굴 · 다중오믹스 추가 생산을 통한 바이오마커 후보군 검증 2) 협력병원을 통한 추가 임상 샘플 및 임상정보 수집 - 심혈관 질환자 대상 혈액 샘플 모집 - 심혈관 질환자 대상 진단검사 수행 (혈관조형술, 심장초음파등) 3) 임상 샘플을 활용한 다중오믹스 빅데이터 생산 및 분석 - 유전체 데이터 생산 - 전사체 데이터 생산 - 후성유전체 데이터 생산 - 다중오믹스 데이터 분석 및 마커 후보군 발굴

[그림] 심혈관질환 다중오믹스 마커 발굴 후보군 예

4) 인공지능 기계학습 모델 구축을 통한 바이오 마커 발굴 - 기계학습을 이용한 다중오믹스 빅데이터의 예측 모델 개발 - 환자 진단 분류 모델과 임상 예측 기계학습 모델 교차 검증 - 기계학습 모델 최적화를 통한 다중오믹스 진단 마커 발굴 5) 다중오믹스 바이오 마커에 대한 신의료기술 인증 진행 - 신의료기술 임상연구계획 수립 및 신청 - 최적화된 바이오 마커에 대한 다기관 추가 임상 검증 진행 - 진단 키트 양산 기술 개발 및 마커 안전성, 유효성 검증 - 진단 키트 양산 기술 최적화 및 신의료기술 최종심의 통과 |

||

|

특징 |

1) 심혈관 질환으로 인한 혈액 내 다중오믹스 분자 마커의 변화 양상을 측정함으로써 급성심근경색 같은 고 위험군에 대한 질병 진단 및 예측 2) 유전체, 전사체, 후성유전체를 아우르는 멀티마커를 사용함으로 높은 정확도의 예측성검사, 진단검사, 모니터링등 다양하게 적용가능 3) 액체생검 기반의 진단기술을 활용하여 질병 예후 측정 등 지속적인 모니터링이 가능함 |

||

|

상품화 내용 및 기대효과 |

1) 심혈관 질환은 발생전 조기 발견을 통해 미리 준비하는게 핵심, 조기예측 진단 마커 발굴로 심혈관 질환 사망률 감소 2) 다중오믹스 바이오 마커 기반의 진단 기술을 적용하여 임상진단이 어려운 심혈관 질환에 대한 예측 및 진단키트 상품화 3) 커스텀 칩 기반 저가의 양산기술이 적용된 진단키트 개발 4) 비침습 액체생검 기술을 활용하여, 정기적/비정기적 체크가 가능하도록 일반 사용자를 대상으로 판매가 이루어질 제품군을 기획/생산 |

7. 기타 참고사항

가. 지적재산권 현황

당사는 아래와 같이 국내 ,해외 특허를 등록 , 출원하였으며 다수의 국내, 국외 실시권(License) 지위를 보유하고 있습니다.

그 밖에 국내, 해외 여러 상표등록 , 상표 출원 등 다수의 지식재산권(IP) 확보에 만전을 기하고 있습니다."

1) 특허

|

번호 |

구분 |

발명의 명칭 |

(대표) 권리자 |

출원일자 |

등록일자 |

적용제품군 |

출원국 |

| 1 | 특허 | 제노타입 기반 에스엔에스를 이용한 그룹 추천시스템 | 클리노믹스 | 2013.01.30 | 2015.02.23 | 관련제품 개발중 | 한국 |

| 2 | 특허 | 식물 분자 육종을 위한, 코어 재조합 블록기반의 서열분석 방법 | 클리노믹스 | 2013.08.12 | 2015.08.21 | 관련제품 개발중 | 한국 |

| 3 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2016.06.21 | 2018.06.12 | CD-CTC Solo 등, CD-OPR-1000 | 한국 |

| 4 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2016.12.13 | - | CD-CTC Solo 등, CD-OPR-1000 | PCT |

| 5 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2018.12.17 | 2022.11.01 | CD-CTC Solo 등, CD-OPR-1000 | 미국 |

| 6 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2018.12.18 | 심사 | CD-CTC Solo 등, CD-OPR-1000 | 유럽 |

| 7 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2018.12.21 | 2021.01.07 | CD-CTC Solo 등, CD-OPR-1000 | 중국 |

| 8 | 특허 | 미세 유체 장치(역류방지) | 클리노믹스 | 2018.12.21 | 2021.01.07 | CD-CTC Solo 등, CD-OPR-1000 | 일본 |

| 9 | 특허 | 질병 시각화 장치 및 방법 | 클리노믹스 | 2016.11.25 | 2018.01.15 | 관련제품 개발중 | 한국 |

| 10 | 특허 | 질병의 상태 지수 예측 장치 및 방법 | 클리노믹스 | 2016.11.25 | 2018.02.07 | Geno-P, Geno-D 등 | 한국 |

| 11 | 특허 | 단세포 기반의 암 유전체 분석 자동화 장치 및 방법 | 클리노믹스 | 2016.12.20 | 2017.12.11 | 관련제품 개발중 | 한국 |

| 12 | 특허 | 게놈 사주팔자를 제공하는 키워드 매칭 장치 및 방법 | 클리노믹스 | 2016.12.30 | 2018.04.12 | 관련제품 개발중 | 한국 |

| 13 | 특허 | 공통서열을 포함한 참조표준 게놈지도 구축 장치 및 방법 | 클리노믹스 | 2017.01.13 | 2018.12.12 | Geno-P, Geno-D 등 | 한국 |

| 14 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2017.10.27 | 2019.07.02 | CD-OPR-2000 | 한국 |

| 15 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2017.12.22 | - | CD-OPR-2000 | PCT |

| 16 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2020.04.22 | 2022.03.22 | CD-OPR-2000 | 미국 |

| 17 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2020.04.27 | 심사 | CD-OPR-2000 | 유럽 |

| 18 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2020.04.23 | 2022.02.01 | CD-OPR-2000 | 중국 |

| 19 | 특허 | 미세 유동 장치 및 미세 유동 장치의 제어설비(밸브작동) | 클리노믹스 | 2020.04.24 | 2021.11.08 | CD-OPR-2000 | 일본 |

| 20 | 특허 | 질병 및 표현형 위험도 예측 장치 및 방법 | 클리노믹스 | 2017.12.26 | 2020.03.31 | Geno-D, Geno-DX 등 | 한국 |

| 21 | 특허 | 가상인구집단 유전형 데이터 생성 장치 및 방법 | 클리노믹스 | 2017.12.26 | 2019.09.16 | Geno-D, Geno-DX 등 | 한국 |

| 22 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2018.08.24 | 2020.12.03 | Geno-D, Geno-DX 등 | 한국 |

| 23 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2019.07.18 | - | Geno-D, Geno-DX 등 | PCT |

| 24 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2021.01.20 | 심사 | Geno-D, Geno-DX 등 | 유럽 |

| 25 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2021.01.27 | 심사 | Geno-D, Geno-DX 등 | 중국 |

| 26 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2021.02.19 | 심사 | Geno-D, Geno-DX 등 | 일본 |

| 27 | 특허 | 환경적 요인 변화에 따른 질병 발생 위험도 변동 시각화 장치 및 방법 | 클리노믹스 | 2021.02.09 | 심사 | Geno-D, Geno-DX 등 | 베트남 |

| 28 | 특허 | 간암 특이적 유전자 변이 검출용 암 패널 | 클리노믹스 | 2020.05.14 | 심사 | Cancer-Panel | 한국 |

| 29 | 특허 | 간암 진단용 조성물 | 클리노믹스 | 2020.05.14 | 심사 | Cancer-Panel | 한국 |

| 30 | 특허 | 블록체인 기반의 건강 데이터 관리 시스템 및 그 구동방법 | 클리노믹스 | 2019.08.02 | 2020.05.06 | 관련제품 개발중 | 한국 |

| 31 | 특허 | 블록체인 기반의 건강 데이터 관리 시스템 및 그 구동방법 | 클리노믹스 | 2019.08.20 | - | 관련제품 개발중 | PCT |

| 32 | 특허 | 블록체인 기반의 건강 데이터 관리 시스템 및 그 구동방법 | 클리노믹스 | 2021.12.21 | 심사 | 관련제품 개발중 | 미국 |

| 33 | 특허 | 블록체인 기반의 건강 데이터 관리 시스템 및 그 구동방법 | 클리노믹스 | 2021.12.20 | 심사 | 관련제품 개발중 | 유럽 |

| 34 | 특허 | 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 | 클리노믹스 | 2019.08.08 | 2020.03.05 | 관련제품 개발중 | 한국 |

| 35 | 특허 | 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 | 클리노믹스 | 2019.08.13 | - | 관련제품 개발중 | PCT |

| 36 | 특허 | 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 | 클리노믹스 | 2022.02.08 | 심사 | 관련제품 개발중 | 미국 |

| 37 | 특허 | 연관 표현형의 유전적 위험도를 결합한 질병의 위험도 예측 장치 및 방법 | 클리노믹스 | 2021.12.09 | 심사 | 관련제품 개발중 | 유럽 |

| 38 | 특허 | 유전적 구성비를 이용한 질병 또는 표현형의 위험도 예측 장치 및 방법 | 클리노믹스 | 2019.08.08 | 2020.01.02 | 관련제품 개발중 | 한국 |

| 39 | 특허 | 유전적 구성비를 이용한 질병 또는 표현형의 위험도 예측 장치 및 방법 | 클리노믹스 | 2019.08.13 | - | 관련제품 개발중 | PCT |

| 40 | 특허 | 유전자 검사를 통한 사용자 맞춤형 음료추천 시스템 및 그 구동방법 | 클리노믹스 | 2019.08.16 | 2019.11.07 | 관련제품 개발중 | 한국 |

| 41 | 특허 | 유전자 검사를 통한 사용자 맞춤형 음료추천 시스템 및 그 구동방법 | 클리노믹스 | 2019.08.26 | - | 관련제품 개발중 | PCT |

| 42 | 특허 | 유전자 검사를 통한 사용자 맞춤형 음료추천 시스템 및 그 구동방법 | 클리노믹스 | 2021.12.21 | 심사 | 관련제품 개발중 | 미국 |

| 43 | 특허 | 유전자 검사를 통한 사용자 맞춤형 음료추천 시스템 및 그 구동방법 | 클리노믹스 | 2021.12.21 | 심사 | 관련제품 개발중 | 유럽 |

| 44 | 특허 | 설문 데이터를 기반으로 한 맞춤형 정보 가공 및 제공시스템 및 그 방법 | 클리노믹스 | 2019.08.20 | 2020.01.29 | 관련제품 개발중 | 한국 |

| 45 | 특허 | 설문 데이터를 기반으로 한 맞춤형 정보 가공 및 제공시스템 및 그 방법 | 클리노믹스 | 2019.10.16 | - | 관련제품 개발중 | PCT |

| 46 | 특허 | 설문 데이터를 기반으로 한 맞춤형 정보 가공 및 제공시스템 및 그 방법 | 클리노믹스 | 2021.12.21 | 심사 | 관련제품 개발중 | 미국 |

| 47 | 특허 | DNA 적성 검사와 인적성 검사의 융합을 통한 솔루션 제공 시스템 | 클리노믹스 | 2019.09.02 | 2020.01.29 | Geno-KIDS 등 | 한국 |

| 48 | 특허 | DNA 적성 검사와 인적성 검사의 융합을 통한 솔루션 제공 시스템 | 클리노믹스 | 2019.09.05 | - | Geno-KIDS 등 | PCT |

| 49 | 특허 | DNA 적성 검사와 인적성 검사의 융합을 통한 솔루션 제공 시스템 | 클리노믹스 | 2021.12.21 | 심사 | Geno-KIDS 등 | 미국 |

| 50 | 특허 | DNA 적성 검사와 인적성 검사의 융합을 통한 솔루션 제공 시스템 | 클리노믹스 | 2021.12.21 | 심사 | Geno-KIDS 등 | 유럽 |

| 51 | 특허 | 피검사자와 생물체 간의 유전자 정보를 이용한 유전적 띠 제공 시스템 및 그 방법 | 클리노믹스 | 2019.09.02 | 2020.03.16 | GenomeBook 등 | 한국 |

| 52 | 특허 | 피검사자와 생물체 간의 유전자 정보를 이용한 유전적 띠 제공 시스템 및 그 방법 | 클리노믹스 | 2019.09.05 | - | GenomeBook 등 | PCT |

| 53 | 특허 | 피검사자와 생물체 간의 유전자 정보를 이용한 유전적 띠 제공 시스템 및 그 방법 | 클리노믹스 | 2021.12.20 | 심사 | GenomeBook 등 | 일본 |

| 54 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 | 클리노믹스 | 2019.10.02 | 2020.03.13 | CD-LBx1 등 | 한국 |

| 55 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 | 클리노믹스 | 2020.09.29 | - | CD-LBx1 등 | PCT |

| 56 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 | 클리노믹스 | 2022.03.29 | 심사 | CD-LBx1 등 | 미국 |

| 57 | 특허 | 주변 인물의 정보를 활용하여 게놈 사주팔자를 제공하는 키워드 매칭 장치 및 방법 | 클리노믹스 | 2019.10.16 | 2020.06.15 | 관련제품 개발중 | 한국 |

| 58 | 특허 | 비침습적 검사를 이용한 애완동물 건강 측정 관리 시스템 및 그 방법 | 클리노믹스 | 2019.10.29 | 2020.11.20 | 관련제품 개발중 | 한국 |

| 59 | 특허 | 비침습적 검사를 이용한 애완동물 건강 측정 관리 시스템 및 그 방법 | 클리노믹스 | 2019.11.04 | - | 관련제품 개발중 | PCT |

| 60 | 특허 | 질병 카테고리에 대한 통합 위험도 계산 및 시각화 장치 및 방법 | 클리노믹스 | 2019.11.14 | 2021.10.26 | Geno-DX 등 | 한국 |

| 61 | 특허 | 질병 카테고리에 대한 통합 위험도 계산 및 시각화 장치 및 방법 | 클리노믹스 | 2020.11.12 | - | Geno-DX 등 | PCT |

| 62 | 특허 | 유전적 신체 특성 및 질환 개선을 위한 관리 시스템 및 방법 | 클리노믹스 | 2019.11.22 | 2020.06.18 | Geno-P | 한국 |

| 63 | 특허 | 질환 및 비질환 균 유전자 검사를 수행하는 미생물용 게놈 자판기 및 이를 활용한 O2O 전자상거래시스템 및 방법 | 클리노믹스 | 2019.12.12 | - | Geno-B | PCT |

| 64 | 특허 | 상호연관성 기반 전문분야에 특화된 인터넷 검색 서비스 제공 방법 | 클리노믹스 | 2019.12.06 | 2020.12.29 | 관련제품 개발중 | 한국 |

| 65 | 특허 | 인공지능 기반의 검색 서비스 제공 장치 및 방법 | 클리노믹스 | 2019.12.06 | 2021.07.16 | 관련제품 개발중 | 한국 |

| 66 | 특허 | 상호연관성 기반 우선순위로 정렬된 전문분야 인터넷 검색 서비스 제공 방법 | 클리노믹스 | 2019.12.06 | 2021.07.16 | 관련제품 개발중 | 한국 |

| 67 | 특허 | 게놈 정보를 이용한 유전적 성씨 정보 제공 시스템 및 방법 | 클리노믹스 | 2019.12.06 | 2020.08.28 | GenomeBook 등 | 한국 |

| 68 | 특허 | 게놈 정보를 이용한 유전적 성씨 정보 제공 시스템 및 방법 | 클리노믹스 | 2019.12.12 | - | GenomeBook 등 | PCT |

| 69 | 특허 | 게놈 정보를 이용한 유전적 성씨 정보 제공 시스템 및 방법 | 클리노믹스 | 2022.05.17 | 심사 | GenomeBook 등 | 미국 |

| 70 | 특허 | 구강 내 미생물 분석장치를 이용한 건강 예측 시스템 및 방법 | 클리노믹스 | 2019.12.06 | 2020.11.11 | Geno-B | 한국 |

| 71 | 특허 | 구강 내 미생물 분석장치를 이용한 건강 예측 시스템 및 방법 | 클리노믹스 | 2019.12.12 | - | Geno-B | PCT |

| 72 | 특허 | 구강 내 미생물 분석장치를 이용한 건강 예측 시스템 및 방법 | 클리노믹스 | 2022.05.17 | 심사 | Geno-B | 미국 |

| 73 | 특허 | 구강 내 미생물 분석장치를 이용한 건강 예측 시스템 및 방법 | 클리노믹스 | 2022.05.27 | 심사 | Geno-B | 유럽 |

| 74 | 특허 | 공조시설 내 미생물에 의한 질병 전파 모니터링 시스템 및 방법 | 클리노믹스 | 2019.12.06 | 2020.11.11 | Geno-B | 한국 |

| 75 | 특허 | 공조시설 내 미생물에 의한 질병 전파 모니터링 시스템 및 방법 | 클리노믹스 | 2019.12.12 | - | Geno-B | PCT |

| 76 | 특허 | 게놈 자판기, 이를 활용한 O2O 전자상거래시스템 및 방법 | 클리노믹스 | 2019.12.30 | - | 관련제품 개발중 | PCT |

| 77 | 특허 | 유전 심리 복합인간형 정보 기반의 서비스 제공 시스템 및 방법 | 클리노믹스 | 2019.12.11 | 2020.08.03 | 관련제품 개발중 | 한국 |

| 78 | 특허 | 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 | 클리노믹스 | 2019.12.27 | 2020.10.19 | 관련제품 개발중 | 한국 |

| 79 | 특허 | 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 | 클리노믹스 | 2020.12.01 | - | 관련제품 개발중 | PCT |

| 80 | 특허 | 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 | 클리노믹스 | 2022.06.23 | 심사 | 관련제품 개발중 | 미국 |

| 81 | 특허 | 유전자 검사를 위한 맞춤형 유전자칩 및 이의 제작 방법 | 클리노믹스 | 2022.07.25 | 심사 | 관련제품 개발중 | 유럽 |

| 82 | 특허 | 동물의 품종 별 표준게놈지도를 이용한 유전적 품종 정보 제공 시스템 및 그 방법 | 클리노믹스 | 2019.12.31 | 2020.07.24 | 관련제품 개발중 | 한국 |

| 83 | 특허 | 유전자 정보 개인 맞춤형 소셜 컨텐츠 정보 제공 시스템 및 그 방법 | 클리노믹스 | 2019.12.31 | 2020.07.15 | 관련제품 개발중 | 한국 |

| 84 | 특허 | 유전자 정보 개인 맞춤형 소셜 컨텐츠 정보 제공 시스템 및 그 방법 | 클리노믹스 | 2020.12.24 | - | 관련제품 개발중 | PCT |

| 85 | 특허 | 유전자 정보 개인 맞춤형 소셜 컨텐츠 정보 제공 시스템 및 그 방법 | 클리노믹스 | 2022.06.30 | 심사 | 관련제품 개발중 | 미국 |

| 86 | 특허 | 유전자 정보 개인 맞춤형 소셜 컨텐츠 정보 제공 시스템 및 그 방법 | 클리노믹스 | 2022.07.19 | 심사 | 관련제품 개발중 | 유럽 |

| 87 | 특허 | 국가, 민족, 및 인종별 표준게놈지도를 이용한 정체성 분석 서비스 제공 방법 | 클리노믹스 | 2020.01.02 | 2020.07.21 | 관련제품 개발중 | 한국 |

| 88 | 특허 | 국가, 민족, 및 인종별 표준게놈지도를 이용한 정체성 분석 서비스 제공 방법 | 클리노믹스 | 2020.12.28 | - | 관련제품 개발중 | PCT |

| 89 | 특허 | 유전자 정보에 기반한 품종정보 제공 시스템 및 방법 | 클리노믹스 | 2020.12.02 | 2022.10.18 | 관련제품 개발중 | 한국 |

| 90 | 특허 | 유전자 검사에 기반한 사용자 맞춤형 주류 및 안주 추천정보 제공 시스템 및 방법 | 클리노믹스 | 2020.01.07 | 2020.07.30 | 관련제품 개발중 | 한국 |

| 91 | 특허 | 인공지능 기반 게놈 빅데이터를 이용한 자기개선 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2020.01.07 | 2020.07.21 | 관련제품 개발중 | 한국 |

| 92 | 특허 | 인공지능 기반 게놈 빅데이터를 이용한 자기개선 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2020.12.28 | - | 관련제품 개발중 | PCT |

| 93 | 특허 | 유전자 마커에 기반한 개인화 정보 추천 시스템 및 방법 | 클리노믹스 | 2020.01.09 | 2020.12.08 | 관련제품 개발중 | 한국 |

| 94 | 특허 | 애완동물의 게놈 기반 중매 소셜 네트워크 시스템 및 애완동물의 게놈 기반 중매 정보 제공 방법 | 클리노믹스 | 2020.01.09 | 심사 | 관련제품 개발중 | 한국 |

| 95 | 특허 | 애완동물의 게놈 기반 중매 소셜 네트워크 시스템 및 애완동물의 게놈 기반 중매 정보 제공 방법 | 클리노믹스 | 2020.12.30 | - | 관련제품 개발중 | PCT |

| 96 | 특허 | 애완동물의 게놈 기반 중매 소셜 네트워크 시스템 및 애완동물의 게놈 기반 중매 정보 제공 방법 | 클리노믹스 | 2022.07.08 | 심사 | 관련제품 개발중 | 미국 |

| 97 | 특허 | 애완동물의 게놈 기반 중매 소셜 네트워크 시스템 및 애완동물의 게놈 기반 중매 정보 제공 방법 | 클리노믹스 | 2022.07.20 | 심사 | 관련제품 개발중 | 유럽 |

| 98 | 특허 | 차세대 염기서열 분석을 위한 샘플의 결과 예측 방법 및 시스템 | 클리노믹스 | 2020.01.17 | 2022.11.04 | Cancer-Panel | 한국 |

| 99 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 (함정구조) | 클리노믹스 | 2020.02.21 | 2023.03.07 | CD-LBx1 등 | 한국 |

| 100 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 (채취구) | 클리노믹스 | 2020.02.21 | 2022.05.26 | CD-LBx1 등 | 한국 |

| 101 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 (주입구) | 클리노믹스 | 2020.02.21 | 2022.10.06 | CD-LBx1 등 | 한국 |

| 102 | 특허 | 원심력을 이용한 유체제어 장치 (Quarter disc lab-on-a-disc 표준특허) | 클리노믹스 | 2020.02.26 | 2022.05.26 | CD-LBx1 등 | 한국 |

| 103 | 특허 | 원심력을 이용한 유체제어 장치 (Quarter disc lab-on-a-disc 표준특허) | 클리노믹스 | 2021.02.08 | - | CD-LBx1 등 | PCT |

| 104 | 특허 | 원심력을 이용한 유체제어 장치 (Quarter disc lab-on-a-disc 표준특허) | 클리노믹스 | 2022.08.24 | 심사 | CD-LBx1 등 | 미국 |

| 105 | 특허 | 원심력을 이용한 유체제어 장치 (Quarter disc lab-on-a-disc 표준특허) | 클리노믹스 | 2022.08.25 | 심사 | CD-LBx1 등 | 유럽 |

| 106 | 특허 | 원심 분리 장치의 구동 방법 | 클리노믹스 | 2020.02.27 | 2022.05.26 | CD-LBx1 등 | 한국 |

| 107 | 특허 | 생검 분석용 유전자 패널 및 이를 이용한 개인 맞춤형 치료 방법 | 클리노믹스 | 2020.03.04 | 2022.07.14 | Cancer-Panel | 한국 |

| 108 | 특허 | 유전자 검사 결과 기반 개인성향 유전자 마커를 이용한 라이프 스타일 추천 서비스 제공 방법 | 클리노믹스 | 2020.03.24 | 2022.01.07 | 관련제품 개발중 | 한국 |

| 109 | 특허 | 개인의 복합 정보에 기반한 건강관리 솔루션 제공 방법 및 시스템 (geno-nutrition) | 클리노믹스 | 2020.03.26 | 2020.12.01 | Geno-Nutrition | 한국 |

| 110 | 특허 | 개인의 복합 정보에 기반한 건강관리 솔루션 제공 방법 및 시스템 (geno-nutrition) | 클리노믹스 | 2020.04.09 | - | Geno-Nutrition | PCT |

| 111 | 특허 | 개인의 복합 정보에 기반한 건강관리 솔루션 제공 방법 및 시스템 (geno-nutrition) | 클리노믹스 | 2022.08.20 | 심사 | Geno-Nutrition | 미국 |

| 112 | 특허 | 이종생물 유래의 유전자 마커 매칭에 기반한 하나 혹은 그 이상의 모델생물의 유전자 마커와 그 패턴 정보를 목표하는 생물의 유전자 마커 정보로 이용하는 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2020.03.26 | 2021.09.29 | 관련제품 개발중 | 한국 |

| 113 | 특허 | 이종생물 유래의 유전자 마커 매칭에 기반한 하나 혹은 그 이상의 모델생물의 유전자 마커와 그 패턴 정보를 목표하는 생물의 유전자 마커 정보로 이용하는 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2021.03.23 | - | 관련제품 개발중 | PCT |

| 114 | 특허 | 이종생물 유래의 유전자 마커 매칭에 기반한 하나 혹은 그 이상의 모델생물의 유전자 마커와 그 패턴 정보를 목표하는 생물의 유전자 마커 정보로 이용하는 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2022.09.24 | 심사 | 관련제품 개발중 | 미국 |

| 115 | 특허 | 이종생물 유래의 유전자 마커 매칭에 기반한 하나 혹은 그 이상의 모델생물의 유전자 마커와 그 패턴 정보를 목표하는 생물의 유전자 마커 정보로 이용하는 유전자 검사 서비스 제공 방법 | 클리노믹스 | 2022.10.06 | 심사 | 관련제품 개발중 | 유럽 |

| 116 | 특허 | 일부 오믹스 정보를 활용하여 전체 오믹스 정보로 확대 생산하는 장치 및 방법 | 클리노믹스 | 2020.03.27 | 2021.11.01 | 관련제품 개발중 | 한국 |

| 117 | 특허 | 다양한 오믹스 데이터 분석에 기초한 생체나이 예측방법 및 시스템 | 클리노믹스 | 2020.04.14 | 2023.08.22 | Geno-Aging | 한국 |

| 118 | 특허 | 다양한 오믹스 데이터 분석에 기초한 생체나이 예측방법 및 시스템 | 클리노믹스 | 2021.04.06 | - | Geno-Aging | PCT |

| 119 | 특허 | 다양한 오믹스 데이터 분석에 기초한 생체나이 예측방법 및 시스템 | 클리노믹스 | 2022.10.14 | 심사 | Geno-Aging | 미국 |

| 120 | 특허 | 다양한 오믹스 데이터 분석에 기초한 생체나이 예측방법 및 시스템 | 클리노믹스 | 2022.11.08 | 심사 | Geno-Aging | 유럽 |

| 121 | 특허 | 미세 유동 장치 | 클리노믹스 | 2020.06.30 | 2022.05.26 | CD-LBx1 등 | 한국 |

| 122 | 특허 | 원심 분리 장치용 챔버 및 이를 포함하는 원심 분리 장치 | 클리노믹스 | 2020.06.30 | 2022.10.06 | CD-LBx1 등 | 한국 |

| 123 | 특허 | 개인유전정보를 활용한 맞춤형 다이어트 종합정보를 제공하기 위한 유전건강 모니터링 시스템 및 방법 | 클리노믹스 | 2021.05.31 | - | Geno-Nutrition | PCT |

| 124 | 특허 | 입자 여과 장치 및 입자 여과 방법 | 클리노믹스 | 2020.07.02 | 2022.08.12 | CD-LBx1 등 | 한국 |

| 125 | 특허 | 입자 여과 장치 및 입자 여과 방법 | 클리노믹스 | 2021.06.22 | - | CD-LBx1 등 | PCT |

| 126 | 특허 | 입자 여과 장치 및 입자 여과 방법 | 클리노믹스 | 2022.12.30 | 심사 | CD-LBx1 등 | 미국 |

| 127 | 특허 | 입자 여과 장치 및 입자 여과 방법 | 클리노믹스 | 2022.12.30 | 심사 | CD-LBx1 등 | 유럽 |

| 128 | 특허 | 유전체 정보의 암호화 및 복호화 방법 | 클리노믹스 | 2021.07.23 | 심사 | 관련제품 개발중 | 한국 |

| 129 | 특허 | 유전체 정보의 암호화 및 복호화 방법 | 클리노믹스 | 2022.06.28 | - | 관련제품 개발중 | PCT |

| 130 | 특허 | 염색체 구조의 상태 정보를 이용한 세포 분석 장치 및 방법 | 클리노믹스 | 2021.11.19 | 2022.05.10 | 관련제품 개발중 | 한국 |

| 131 | 특허 | 염색체 구조의 상태 정보를 이용한 세포 분석 장치 및 방법 | 클리노믹스 | 2022.11.03 | - | 관련제품 개발중 | PCT |

| 132 | 특허 | 집단과 질병군, 품종 등의 혼합체 또는 잡종의 특이적 표준게놈 데이터 생성과 유전적 집단 구성 판별 시스템 및 방법 | 클리노믹스 | 2021.11.19 | 2022.05.31 | Geno-pet 등 | 한국 |

| 133 | 특허 | 집단과 질병군, 품종 등의 혼합체 또는 잡종의 특이적 표준게놈 데이터 생성과 유전적 집단 구성 판별 시스템 및 방법 | 클리노믹스 | 2022.11.16 | - | Geno-pet 등 | PCT |

| 134 | 특허 | 집단과 질병군, 품종 등의 혼합체 또는 잡종의 특이적 표준게놈 데이터 생성과 유전적 집단 구성 판별 시스템 및 방법 | 클리노믹스 | 2023.03.07 | 심사 | Geno-pet 등 | 미국 |

| 135 | 특허 | 게놈데이터 기반의 NFT 생성, 유통 및 거래를 위한 통합 관리 시스템 및 그 방법 | 클리노믹스 | 2021.12.31 | 2022.08.26 | GenoData 등 | 한국 |

| 136 | 특허 | 게놈데이터 기반의 NFT 생성, 유통 및 거래를 위한 통합 관리 시스템 및 그 방법 | 클리노믹스 | 2022.11.17 | - | GenoData 등 | PCT |

| 137 | 특허 | 게놈(유전자, 오믹스)데이터를 활용한 NFT 기반의 익명 채팅 데이트 서비스 방법 및 이를 지원하는 시스템 | 클리노믹스 | 2022.02.15 | 2023.08.03 | 관련제품 개발중 | 한국 |

| 138 | 특허 | 게놈(유전자, 오믹스)데이터를 활용한 NFT 기반의 익명 채팅 데이트 서비스 방법 및 이를 지원하는 시스템 | 클리노믹스 | 2022.11.09 | - | 관련제품 개발중 | PCT |

| 139 | 특허 | 게놈(유전자) 데이터를 디지털 이미지화하여 디지털 미디어의 저작권 인증을 수행하는 방법 및 서버 | 클리노믹스 | 2022.02.10 | 2022.09.07 | 관련제품 개발중 | 한국 |

| 140 | 특허 | 게놈(유전자) 데이터를 디지털 이미지화하여 디지털 미디어의 저작권 인증을 수행하는 방법 및 서버 | 클리노믹스 | 2023.02.10 | - | 관련제품 개발중 | PCT |

| 141 | 특허 | 블록체인 기반의 디지털 정보 검색 시스템 | 클리노믹스 | 2022.02.16 | 2022.09.07 | GenoData 등 | 한국 |

| 142 | 특허 | 다중오믹스 데이터 기반의 메타버스 온라인 장례 서비스 시스템 | 클리노믹스 | 2022.03.18 | 2022.12.01 | 관련제품 개발중 | 한국 |

| 143 | 특허 | 심근경색과 연관된 유전자 다형성 및 그의 용도 | 클리노믹스 | 2022.04.21 | 심사 | 관련제품 개발중 | 한국 |

| 144 | 특허 | 심근경색과 연관된 유전자 다형성 및 그의 용도 | 클리노믹스 | 2023.04.13 | - | 관련제품 개발중 | PCT |

| 145 | 특허 | 미세유체 분리 및 분석용 통합카트리지 | 클리노믹스 | 2022.10.27 | 심사 | 관련제품 개발중 | 한국 |

| 146 | 특허 | 미세유체 분리 및 분석용 통합카트리지(+RT-PCR) | 클리노믹스 | 2022.10.28 | - | 관련제품 개발중 | PCT |

| 147 | 특허 | 원심분리장치용 카트리지 및 이를 포함하는 원심분리 장치 | 클리노믹스 | 2022.10.27 | 심사 | 관련제품 개발중 | 한국 |

| 148 | 특허 | 질병 및 정상 조직 특이적 후성유전체와 정상 체액의 후성유전체의 비교를 통한 질병 바이오마커의 발굴 방법 | 클리노믹스 | 2023.03.24 | 심사 | 관련제품 개발중 | 한국 |

| 149 | 특허 | Cell-free DNA 를 이용한 건강 및 질병관리 시스템 및 방법 | 클리노믹스 | 2023.06.08 | 심사 | 관련제품 개발중 | 한국 |

2) 실시권 현황

|

번호 |

구분 |

내용(발명의 명칭) |

(대표) 권리자 |

출원일 |

등록일 |

적용제품군 |

출원국 |

실시권 |

|

1 |

특허 |

유전정보 비교를 이용한 혈연관계 판별장치 |

한국생명공학연구원 |

2008. 12. 11. |

2012. 5. 14. |

관련제품 개발중 |

한국 |

통상 |

|

2 |

특허 |

밸브를 갖는 미세 유동 장치, 및 미세 유동 장치의 제조방법 |

울산과학기술원 |

2012. 7. 17. |

2013. 12. 26. |

CD-OPR-2000 |

한국 |

전용 |

|

3 |

특허 |

복사열을 이용한 비접촉 가열식 유전자증폭장치 |

울산과학기술원 |

2013. 9. 17. |

2015. 4. 14. |

관련제품 개발중 |

한국 |

전용 |

|

4 |

특허 |

희소 세포 분리장치, 희소 세포 분리 방법 및 이를 이용한 희소 세포 검출 방법 |

울산과학기술원 |

2014. 4. 30. |

2016. 9. 2. |

CD-CTC Solo, CD-OPR-1000 등 |

한국 |

전용 |

|

5 |

특허 |

희소 세포 분리장치, 희소 세포 분리 방법 및 이를 이용한 희소 세포 검출 방법 |

울산과학기술원 |

2014. 9. 24. |

2018. 1. 9. |

CD-CTC Solo, CD-OPR-1000 등 |

US |

전용 |

|

6 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2014. 9. 15. |

2016. 7. 6. |

CD-CTC Auto, CD-OPR-1000 등 |

한국 |

전용 |

|

7 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2015. 4. 28. |

- |

CD-CTC Auto, CD-OPR-1000 등 |

PCT |

전용 |

|

8 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2015. 11. 26. |

2018. 11. 20. |

CD-CTC Auto, CD-OPR-1000 등 |

미국 |

전용 |

|

9 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2015. 12. 9. |

2019. 1. 9. |

CD-CTC Auto, CD-OPR-1000 등 |

EP |

전용 |

|

10 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2015. 12. 22. |

2018. 5. 4. |

CD-CTC Auto, CD-OPR-1000 등 |

중국 |

전용 |

|

11 |

특허 |

미세 유동 장치 및 미세 유동 장치의 제어설비(밸브) |

울산과학기술원 |

2015. 11. 24. |

2017. 8. 18. |

CD-CTC Auto, CD-OPR-1000 등 |

일본 |

전용 |

|

12 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 4. 28. |

2017. 9. 1. |

CD-CTC Solo, CD-OPR-1000 등 |

한국 |

전용 |

|

13 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 4. 30. |

- |

CD-CTC Solo, CD-OPR-1000 등 |

PCT |

전용 |

|

14 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 9. 25. |

2019. 11. 5. |

CD-CTC Solo, CD-OPR-1000 등 |

미국 |

전용 |

|

15 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 12. 8. |

2020. 4. 8. |

CD-CTC Solo, CD-OPR-1000 등 |

EP |

전용 |

|

16 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 12. 29. |

2021.8.31 |

CD-CTC Solo, CD-OPR-1000 등 |

중국 |

전용 |

|

17 |

특허 |

입자 여과 장치 및 입자 여과 방법(fast) |

울산과학기술원 |

2015. 11. 26. |

2018. 7. 20. |

CD-CTC Solo, CD-OPR-1000 등 |

일본 |

전용 |

|

18 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2017.11.24 |

2020. 6. 11. |

관련제품 개발중 |

한국 |

전용 |

|

19 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2019.05.23 |

심사 |

관련제품 개발중 |

PCT |

전용 |

|

20 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2021.11.23 | 심사 | 관련제품 개발중 | 미국 | 전용 |

|

21 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2021.12.22 | 심사 | 관련제품 개발중 | 유럽 | 전용 |

| 22 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2021.12.23 | 심사 | 관련제품 개발중 | 호주 | 전용 |

| 23 |

특허 |

기계 학습을 이용한 우울증 또는 자살 위험 예측용 마커 발굴 방법, 우울증 또는 자살 위험 |

울산과학기술원 |

2021.11.24 | 심사 | 관련제품 개발중 | 일본 | 전용 |

| 24 | 특허 |

실시간 핵산 또는 단백질 검출용 단일핵산 및 이를 이용한 검출 방법 |

누리바이오 |

2017.02.14. |

2018.09.18. |

관련제품 개발중 | 한국 | 통상 |

| 25 | 특허 |

소형 엘엔에이 또는 소형 알엔에이와 연관된 단백질을 탐지하는 방법 |

누리바이오 |

2017.09.27 |

2019.06.14 |

관련제품 개발중 | 한국 | 통상 |

| 26 | 특허 |

단일 표적 유전자의 유전적 변이 실시간 검출용 단일핵산 및 이를 이용한 검출 방법 |

누리바이오 |

2020.02.28 |

심사 | 관련제품 개발중 | 한국 | 통상 |

| 27 | 특허 |

ApoE 유전자의 SNP 분석을 위한 실시간 검출용 단일핵산 및 이를 이용한 검출 방법 |

누리바이오 |

2020.04.01 |

심사 | 관련제품 개발중 | 한국 | 통상 |

| 28 | 특허 | 고양이의 골연골이형성증을 예측 또는 진단하기 위한 단일염기 다형성 마커 조성물 및 이를 이용한 예측 또는 진단 방법 | (주)한국유전자정보연구원 | 2019.10.10 | 2021.06.21 | 애완동물 유전자검사 (가칭) | 한국 | 통상 |

| 29 | 특허 | 개의 고관절이형성증을 예측 또는 진단하기 위한 멀티플렉스 단일염기다형성 마커 조성물 및 이를 이용한 예측 또는 진단 방법 | (주)한국유전자정보연구원 | 2017.02.20 | 2017.09.05 | 애완동물 유전자검사 (가칭) | 한국 | 통상 |

| 30 | 특허 | 실시간 중합효소 연쇄반응법을 이용한 고양이 혈액형 검출용 조성물 및 이들을 이용한 검출방법 | (주)한국유전자정보연구원 | 2016.06.22 | 2016.12.02 | 애완동물 유전자검사 (가칭) | 한국 | 통상 |

3) 인증 획득현황

(1) 국내인증 현황

|

순서 |

인증명 |

인증기관 |

인증연도/인증기간 |

|

1 |

의료기기수입업 허가증 |

경인지방식품의약품안전청 |

2015.11.30 |

|

2 |

암연구소 기업부설연구소 인정서 |

한국산업기술진흥협회 |

2015.12.01 |

|

3 |

의료기기 수입 신고증 AmoyDxⓡ FFPE DNA Kit (Spin Column, ADx-FF01) |

한국의료기기안전정보원 |

2015.11.01 |

|

4 |

의료기기 수입 신고증 AmoyDxⓡ FFPE DNA/RNA Kit (Spin Column, ADx-FF03) |

한국의료기기안전정보원 |

2015.12.10 |

|

5 |

의료기기 수입 신고증 AmoyDxⓡ FFPE RNA Kit (Spin Column, ADx-FF04) |

한국의료기기안전정보원 |

2015.12.10 |

|

6 |

의료기기제조업 허가증 |

부산지방식품의약품안전청 |

2016.06.23 |

|

7 |

기관생명윤리위원회 등록증 |

질병관리본부 |

2016.12.16 |

|

8 |

유전자검사기관 신고확인증 |

질병관리본부 |

2016.05.04 |

|

9 |

의료기기 제조 신고증 (CD-OPR-1000) |

한국의료기기안전정보원 |

2016.06.23 |

|

10 |

ICT유망기업(K-Global 300) 인증서 |

과학기술정보통신부 |

2017.12.29 |

|

11 |

기술혁신형 중소기업(Inno-Biz) 확인서 |

중소벤처기업부 |

2020.12.21 |

|

12 |

벤처기업확인서 |

기술보증기금 |

2019.12~2021.12 |

|

13 |

게놈연구소 기업부설연구소 인정서 |

한국산업기술진흥협회 |

2018.07.04 |

|

14 |

의료기기 수입 허가증 (AmoyDx ROS1 Gene Fusions Detection Kit) |

식품의약품안전처 |

2018.10.01 |

|

15 |

산업융합품목확인서 |

국가산업융합지원센터 |

2018.12~2020.12 (2018.12.05.) |

|

16 |

유전자검사평가 “검사실운영”, “분자유전/평가범주1 분야”, 우수 인증 |

한국유전자검사평가원 |

2019.08.09 |

|

17 |

첨단기술제품확인서 (NGS-Genotyping 기술을 이용한 개인유전자(체) 진단검사기술) |

산업통상자원부 |

2019.12.09 |

|

18 |

첨단기술제품확인서 (순환종양세포 농축기술) |

산업통상자원부 |

2019.12.09 |

|

19 |

유전자검사기관 질평가인증서_A등급 |

한국유전자검사평가원 |

2020.04.02 |

|

20 |

의료기기 판매업 신고증 |

수원시장 |

2020.06.24 |

|

21 |

다중오믹스연구소 기업부설연구소 인정서 |

한국산업기술진흥협회 |

2020.11.19 |

|

22 |

체외진단의료기기제조 및 품질관리기준적합인정서 (Certifcate of GMP) |

경인지방식품의약품안전청장 |

2020.12~2023.12 |

|

23 |

벤처기업확인서 (연구개발기업/재인증) |

기술보증기금 |

2019.12~2021.12 (2019.12.24.) |

| 24 | 지식재산 경영인증서 | 특허청장 | 2021.09.13~2024.09.12 |

| 25 | 직무발명보상우수기업 인증서(재인증) | 특허청장 | 2022.11.15~2024.11.14 |

(2) 해외인증 현황

|

순서 |

인증명 |

인증기관 |

인증연도/인증기간 |

|

1 |

CERTIFICATE EN61000-3-3:2013 (CD-PRIME OPR-1000) |

SZUTEST |

2016.08~2021.08 (2016.08.31.) |

|

2 |

Kalitest CERTIFICATE OF REGISTRATION (EN ISO 13485:2012) |

Kalitest Certification and Training Services Ltd. Sti. |

2018.01~2019.02 (2018.01.17.) |

|

3 |

CD-PRIME CE 등록 |

MHRA(Medicines & Healthcare products Regulatory Agency) |

2018.10.01 |

|

4 |

Kalitest CERTIFICATE OF REGISTRATION (ISO 13485:2016) |

Kalitest Certification and Training Services Ltd. Sti. |

2019.02~2020.01 (2018.01.17.) |

|

5 |

CD-PRIME System 네덜란드 CE class 1 등록 |

CIBG (ministerie van Volksgezondheid, Welzijn en Sport) |

2019.12.04 |

|

6 |

CD-PRIME System (864.5240) 미국 FDA class 1 등록 |

U.S. FOOD & DRUG ADMINISTRATION |

2020.01.01 |

|

7 |

CD-PRIME System (864.3300) 미국 FDA class 1 등록 |

U.S. FOOD & DRUG ADMINISTRATION |

2020.01.01 |

|

8 |