|

|

대표이사등의확인서_25.1q |

분 기 보 고 서

(제 57 기 1분기)

| 사업연도 | 2025.01.01 | 부터 |

| 2025.03.31 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에스케이디스커버리㈜ |

| 대 표 이 사 : | 최창원, 손현호 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교로 332 |

| (전 화) 02-2008-7399 |

|

| (홈페이지) https://www.skdiscovery.com | |

| 작 성 책 임 자 : | (직 책) 재무실장 (성 명) 남 기 중 |

| (전 화) 02-2008-7399 |

|

【 대표이사 등의 확인 】

|

|

대표이사등의확인서_25.1q |

I. 회사의 개요

1. 회사의 개요

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2025.03.18.에 제출된 2024년도 사업보고서를 참고하시기 바랍니다.

2. 회사의 연혁

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2025.03.18.에 제출된 2024년도 사업보고서를 참고하시기 바랍니다.

3. 자본금 변동사항

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2025.03.18.에 제출된 2024년도 사업보고서를 참고하시기 바랍니다.

4. 주식의 총수 등

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2025.03.18.에 제출된 2024년도 사업보고서를 참고하시기 바랍니다.

5. 정관에 관한 사항

기업공시서식 작성기준에 의거하여 본 항목을 분기보고서에는 작성하지 아니하며, 관련 내용은 2025.03.18.에 제출된 2024년도 사업보고서를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

(주요 자회사 및 주요 연결대상 종속회사 포함)

당사는 2017년 12월 1일 투자부문을 존속법인으로 하고 사업부문을 신설법인으로 하는 인적분할을 통하여 지주회사로 전환하였습니다. 당사는 별도의 사업을 영위하지 않는 순수지주회사로, 당사의 주요 자회사가 영위하는 사업으로는 Copolyester 수지 및 기넥신에프 등을 생산하는 환경 친화적 소재 및 제약사업(SK케미칼㈜), LPG 등을 판매하는 가스사업(SK가스㈜), 혈장분획제제의 제조 및 판매사업(SK플라즈마㈜)이 있습니다.

주요 자회사가 아닌 그 밖의 자회사가 영위하는 사업으로는 부동산 개발 및 운영사업(SK디앤디㈜), 신재생에너지사업(SK이터닉스㈜), 부동산 데이터 솔루션 사업(프롭티어㈜)이 있으며, 당사의 연결대상 종속회사가 영위하는 사업으로 백신 및 바이오의약품 제조업(SK바이오사이언스㈜), 에너지 발전사업(울산지피에스㈜), 집단에너지공급업(SK멀티유틸리티㈜)이 있습니다.

당사와 그 자회사 등의 주요 사업부문은 다음과 같습니다.

| 사업부문 | 회사명 | 재화(또는 용역) | 비고 |

| 투자사업 | SK디스커버리㈜ | 자회사 관리 및 신규사업 투자 등 | 지주회사 |

| 환경 친화적 소재 및 제약사업 | SK케미칼㈜ | 환경 친화적 소재 및 합성의약품 등 생산, 판매 | 주요 자회사 |

| 가스사업 | SK가스㈜ | LPG 등의 화학제품 수입, 저장, 판매 | |

| 혈장분획제제사업 | SK플라즈마㈜ | 혈장분획제제 관련 제품의 제조 및 판매 | |

| 부동산 개발 및 운영사업 | SK디앤디㈜ | 부동산 개발 및 주택임대 등 | 그 밖의 자회사 |

| 신재생에너지사업 | SK이터닉스㈜ | 풍력/태양광/연료전지발전소 설치 및 운영 등 | |

| 기타사업 | 프롭티어㈜ | 부동산 데이터 솔루션 사업 | |

| 백신 및 바이오의약품 제조업 | SK바이오사이언스㈜ | 독감/대상포진/수두/COVID-19 백신 생산, 판매 및 C(D)MO 사업 등 |

종속회사(SK케미칼㈜의 자회사) |

| 기타사업 | 울산지피에스㈜ | 에너지 발전 사업 | 종속회사(SK가스㈜의 자회사) |

| SK멀티유틸리티㈜ | 집단에너지공급업(스팀/전기) | 종속회사(SK케미칼㈜의 자회사) |

가. 주요 제품, 서비스 및 매출

- 환경 친화적 소재 및 제약사업의 주요 제품으로는 각종 Copolyester 수지와 기넥신에프 등의 의약품이 있습니다. 해당 사업부문에서 생산 및 판매하는 Copolyester 수지는 식물유래성분 도입, 공정상 오염물질 제거 절차등을 통하여 생산되며, 미국, 유럽 등 다수 국가의 식품접촉물질 요구사항을 충족하는 환경 친화적 소재입니다. 기넥신에프는 국내 혈액순환개선제 시장 점유율 1위인 의약제품으로, 은행잎에서 추출한 유효성분으로 제조하여 혈액점도를 낮추고, 혈관을 확장시키는 효과가 있습니다.

- 가스사업은 택시 등에 사용되는 수송용 LPG부터, 석유화학제품 생산용 LPG, 난방, 취사 시 사용되는 가정/상업용 LPG에 이르기까지 다양한 용도의 LPG를 판매하고 있습니다. 또한, LPG Trading을 통해 냉동 LPG를 미국/중동에서 직구입하거나, 시장으로부터 구입하여 해외 Buyer에게 장기계약 또는 시장가로 판매합니다. Trading은 단순판매를 통한 이익 목적 외에도 재고조정을 통한 도입비 절감, 타회사와의 제품, 선복 Swap을 통한 이익추구 등 다양한 목적이 있습니다.

- 백신 및 바이오의약품 제조업의 주요 제품은 독감/대상포진/수두/COVID-19 백신 등이며, 백신 C(D)MO 사업도 영위하고 있습니다.

- 부동산 개발 및 운영사업은 오피스/상업시설/오피스텔 등의 부동산 개발 및 운영을 주 매출원으로 하고 있습니다.

- 신재생에너지사업은 풍력/태양광/연료전지발전소 등 신재생에너지 관련 EPC 설치 및 운영 사업을 영위하고 있습니다.

- 혈장분획제제사업의 주요제품인 에스케이알부민주는 건강인의 혈장을 원료로 하여, 알부민 상실 및 출혈성 쇼크 치료에 사용되는 약품입니다.

- 부동산 데이터 솔루션 사업은 네이버 등 인터넷 포털에 매물정보를 비롯한 부동산 데이터 제공을 주 서비스로 하고 있습니다.

- 에너지 발전 사업은 발전소에서 생산되는 전력을 주요제품으로 하며, 해당 사업은 당사의 종속회사 울산지피에스㈜가 영위하고 있습니다. 2024년 12월 세계최초

LPG-LNG Dual Fuel 발전소의 상업운전을 개시하였고, 생산된 전기를 한국전력거래소를 통해 판매하고 있습니다.

- 집단에너지공급업의 주요 제품은 스팀과 전기이며, 구역 전기사업자로서 공급구역(SK케미칼㈜ 울산공장 및 인근 사업체) 내 수요처에 스팀과 전기를 판매하고 있습니다.

<사업부문별 매출 실적 요약_연결재무제표 기준>

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 구 분 | 재화(또는 용역) | 매출액 | 비율 |

|---|---|---|---|

| 투자부문 | 자회사 관리 및 신규사업 투자 등 | 47,608 | 2.0% |

| Green Chemicals Biz. | Copolyester 수지, 폴리에스터 접착제 등 | 382,552 | 15.9% |

| Life Science Biz. | 의약품, 의료기기 등 | 251,867 | 10.4% |

| 가스사업 | LPG 등의 화학제품 수입, 저장, 판매 | 2,321,571 | 96.5% |

| 혈장분획제제사업 | 혈장분획제 관련 제품의 제조 및 판매 | 38,101 | 1.6% |

| 기타사업(내부거래) 등 | 에너지 발전 및 부동산 데이터 솔루션 사업, 연결 조정 등 | (635,577) | (26.4%) |

| 합계 | 2,406,122 | 100.0% | |

나. 주요 원재료 및 생산설비

- 환경 친화적 소재 및 제약사업부문에서는 울산공장과 청주 S HOUSE에서 각각 Copolyester 수지 생산 및 의약품 생산을 진행하고 있습니다. Copolyester 수지의 생산 원료인 PTA는 석유 정제 과정에서 얻어지는 원료로 한화임팩트, 태광산업 등에서 매입하고 있으며, 그 가격이 유가 및 환율에 직접적인 영향을 받습니다. 제약사업부문은 원재료 및 자재를 투입하여 완제 의약품을 생산하며, 원재료는 인도 등에서 안정적으로 수급하고 있습니다.

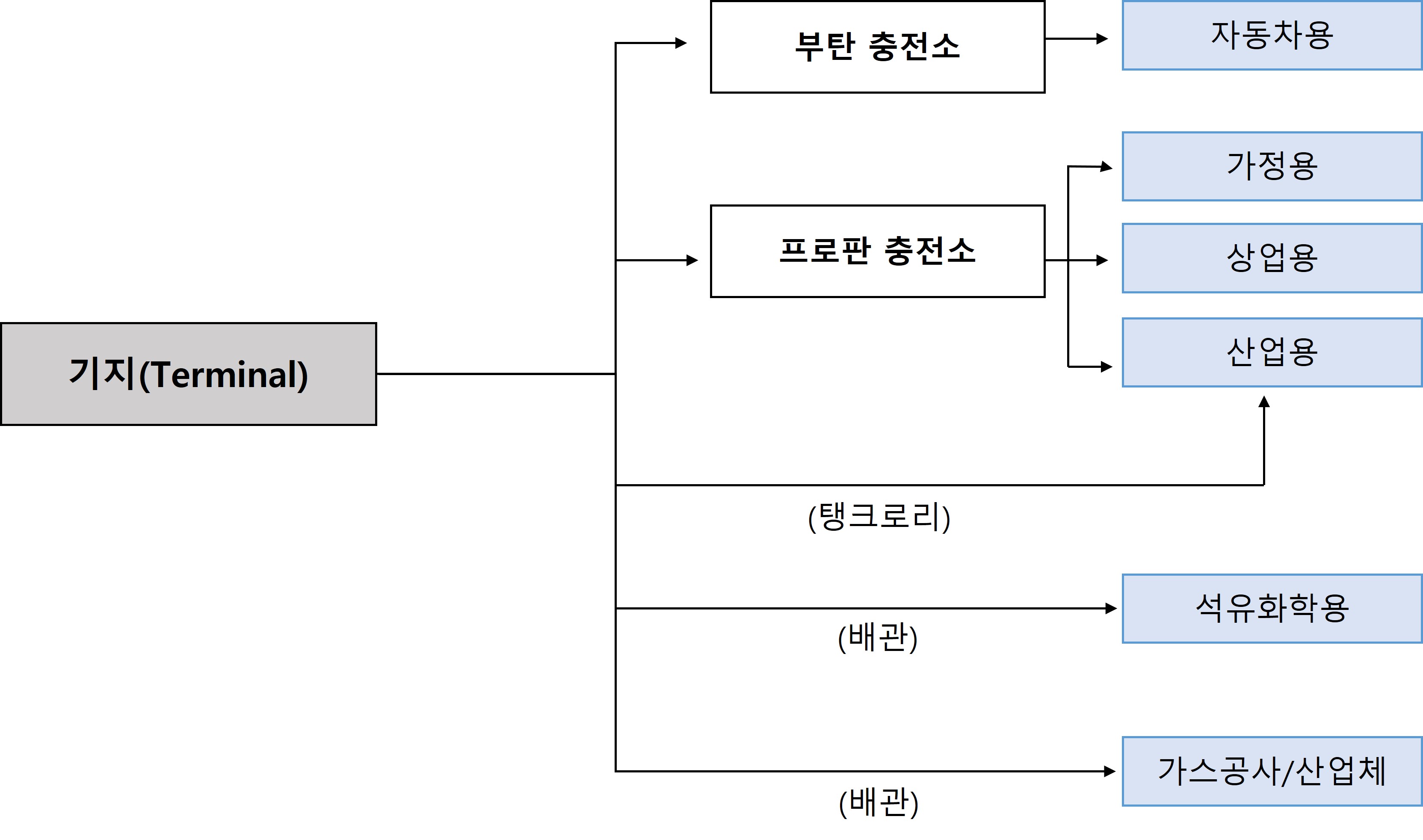

- 가스사업은 미국, 중동에서 수입한 LPG 가스를 울산, 평택의 저장기지를 거쳐 탱크로리 및 배관을 통해 충전소, 산업체 등에 판매합니다.

- 백신 및 바이오의약품 제조업부문에서 생산되는 백신은 Cytiva, Thermofisher 등 Global Top-tier 수준의 기술력을 갖춘 업체로부터 매입한 원재료 활용하여, 판교 본사 및 안동에 위치한 제조시설에서 R&D 수행 및 생산에 주력하고 있습니다.

- 신재생에너지사업부문에서는 가시리 풍력발전소, 순천 태양광발전소 등을 신재생에너지사업부문 관련 생산설비로 보유하고 있습니다.

- 혈장분획제제의 경우 그 원료가 건강인의 혈장으로, 대한적십자사 혈장분획센터 및 해외공급처에서 매입하고 있으며, 안동에 위치한 혈장분획제제 생산공장에서 생산하고 있습니다.

- 에너지 발전 사업은 울산산업단지 소재의 LPG/LNG를 활용한 친환경 가스복합발전소 설비를 통하여 전력을 생산하고 있습니다.

- 집단에너지공급업 부문에서 생산하는 전력 및 스팀은 한일인터내셔널 등에서 매입한 유연탄, 우드칩 등을 원재료로 하여 생산됩니다.

다. 그 외 기타 사항

당사와 자회사는 환리스크 및 이자율 위험 등의 시장위험과 거래상대방의 의무불이행 등 신용위험 등을 지속적으로 관리 및 회피하고 있으며 금융기관 등과의 파생거래계약에 대해서도 공시 등을 통하여 정보를 투명하게 공개 및 관리하고 있습니다. 또한 당사의 각 사업부문은 연구개발조직을 통하여 각 사업과 관련된 연구개발활동을 진행하고 있으며, 폐기물관리법, 저탄소 녹색성장 기본법 등 관련 법령 및 정부의 환경관련 규제사항을 준수하기 위해 사업장 내 오염물질 관리감독을 철저히 수행하고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목을 참고하시기 바랍니다.

2. 주요 제품 및 서비스

(주요 자회사 및 주요 연결대상 종속회사 포함)

가. 주요 제품 및 서비스 현황

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

(1) Green Chemicals Biz.

[SKYGREEN] Copolyester 수지

Copolyester (PETG, PCTG) SKYGREEN은 우수한 투명성과 내화학성, 가공성, 성형성을 바탕으로 화장품 용기, 전자부품, 건축자재 등 생활용품부터 산업재까지 다양한 용도에 사용되고 있습니다. 주원료인 CHDM부터 Copolyester까지 수직 계열화를 통해 안정적인 생산 체계를 구축하였습니다.

[ECOZEN] Bio Based Copolyester 수지

2009년 출시된 ECOZEN은 바이오 매스(식물) 유래 성분을 도입하여 (탄소 중량 기준 바이오매스 함량 1~15%) 기존의 Copolyester SKYGREEN 제품보다 내열도가 개선된 제품입니다. 또한, Bisphenol 유도체(BPA 등)와 EU RoHS 규정에서 규제하는 Phthalate계 가소제 성분이 포함되지 않으며 한국, 미국, 유럽, 중국, 일본의 식품접촉물질의 요구사항을 충족합니다. ECOZEN은 그 우수한 특성을 바탕으로 전자제품, 식품용기, 유아용품 등의 넓은 영역에서 사용되고 있습니다.

[ECOTRIA] 자원순환 Copolyester 수지

ECOTRIA는 후소비자 재활용 물질(Post-Consumer Recycled Materials)을 원료로 사용하거나, ASTM D7611-20에서 기술되어 있는 PET의 정의에 부합하는 Copolyester 제품입니다. 물리적 Recycled 원료를 혼합한 R 시리즈와 화학적 Recycled 원료를 사용하는 CR 시리즈, RIC #1인 PET로 구분되나 성형성이 더 우수한 CLARO 시리즈로 구성되어 있습니다. ECOTRIA는 기존 Copolyester 제품에 근접하는 투명성과 물리적 성능, 성형성을 제공함으로써 화장품 용기, 포장재, 생활용품을 포함한 다양한 용도에서 사용이 가능합니다.

[SKYDMT] DMT

DMT는 에스테르 교환반응에 의해 PET, PBT 등 Polyester의 합성에 주로 사용되며 Film, Fiber, Engineering Plastic, 접착제 등의 고품질이 요구되는 제품에 사용되고 있습니다. 또한 SK케미칼㈜의 DMT는 Copolyester 생산을 위한 CHDM의 원료로 사용되고 있습니다.

[SKYBON] 코팅, 접착용 Polyester 수지

고분자량 Polyester 수지인 SKYBON은 유연성과 탁월한 접착력으로 가전제품용 강판 및 식품 캔 코팅을 포함한 다양한 분야에서 접착, 코팅용 수지로 각광받고 있으며, 유기용매를 사용하지 않는 무용제 타입의 Hotmelt 제품은 내세탁성이 뛰어나 의류용 열전사 필름의 접착용 수지로 적용이 확대되고 있습니다. 또한 친환경 Trend에 대응하기 위해 수성 Polyester 수지의 Portfolio를 확대하고, 빠르게 발전하는 전기전자 부품 소재에 적용될 수 있는 고기능 특수 수지를 개발하고 있습니다.

[SKYPURA] PCT

PCT소재인 SKYPURA는 CHDM을 기반으로 만들어진 Super Engineering Plastic의 일종입니다. 이 소재는 열안정성 및 반사율, 내광성 등이 우수해 TV나 조명용 LED 반사판에 사용되고 있으며 고내열 소재로 우수한 전기적 특성을 갖추고 있어 SMT 커넥터 등 전기ㆍ전자 부품 소재로 사용이 확대되고 있습니다. 최근 내열, 내구성, 내절연의 Needs로 자동차용 필름과 고내열 섬유 등으로의 용도 확대해 판매하고 있습니다.

[SKYPEL] TPEE

SKYPEL은 고분자 Polyester 기반의 열가소성 엘라스토머입니다. 플라스틱과 고무의 중간 특성을 지닌 탄성소재로 자동차, E&E, Fiber, Film 등 다양한 용도로 사용되고 있습니다. 최근 심미/촉감특성 강조로 가성비가 우수한 TPEE의 수요가 신발, 합성피혁 소재로 확대되는 등 연평균 6% 수준의 시장이 확대되는 매력적인 소재입니다. 경도가 낮지만 물성이 우수한 차별화된 소재와 고객의 Needs를 충족시킬 수 있는 제품 개발로 시장확대 노력을 지속하고 있습니다.

[SKYTRA] Compound Product

SK케미칼㈜의 컴파운딩 브랜드인 SKYTRA는 SK케미칼㈜이 생산하는 고기능성 수지를 기반으로 한 제품으로 다양한 고객의 Needs를 충족시킬 수 있는 솔루션을 제공하고 있습니다. SK케미칼㈜에서 생산하는 수지를 기반으로 자동차, 전기ㆍ전자, 생활환경 등의 다양한 용도에 대한 사업 전개를 통해 지속적인 성장을 이루어나가고 있습니다.

[PO3G] 100% 바이오 기반 폴리올(Polyol)

PO3G는 기존 석유 기반 원료를 사용하는 폴리올을 대체하는 100% 바이오 신소재입니다. 폴리올은 합성피혁, 의류, 코팅 및 접착 소재, 스판덱스 섬유 등의 용도로 널리 쓰이는 폴리우레탄 소재의 핵심 원료 중 하나입니다. 생물자원을 원료로 한 PO3G는 석유와 같이 한정적 자원이 아닌 재생이 가능 자원이며, 온실가스(이산화탄소) 배출이 낮아 세계적으로 문제가 되고 있는 환경, 기후 문제의 해결에 도움이 됩니다. 물성 면에서도 우수한 저온특성, 탄성회복력, 신율, 우수한 표면 특성을 구현할 수 있게 해줌으로써, 차별적 제품 개발을 통해 다양한 고객의 Needs를 충족시킬 수 있습니다. PO3G 상업설비는 2022년 03월 시운전을 마치고 현재 연산 5,000톤 양산체제를 갖추었으며, 새로운 성장 동력으로서 본격적인 친환경 시장 개척에 나설 예정입니다.

[SKYPET CR] 화학적 재활용 PET 수지

SKYPET CR은 세계 최초로 상업화 된 화학적 재활용 PET 수지입니다. 기존 PET와 동일한 수준의 물성으로 다양한 범위에서 응용이 가능합니다. SK케미칼㈜의 SKYPET CR은 품질 우수성과 안전성을 인정받아 소스 용기, 타이어코드 등 소재 적용 범위를 확대 중에 있으며 향후에도 다양한 Global Brand Owner의 친환경 소재 사용 Needs에 대응하며 그 영역을 확대하고자 합니다.

(2) Life Science Biz.

[조인스] 천연물 관절염 치료제

조인스는 국내 첫 생약 성분 관절염 치료제로 서울대병원 등 5개 종합병원에서 시행한 임상 시험에서 기존 소염진통제와 동등한 소염, 진통 효과와 낮은 부작용을 입증한 약물입니다. 소염, 진통 효과에 더해 연골조직에 대한 보호 효과를 나타내 관절염의 근본적인 치료제로 평가 받고 있습니다. 2002년 출시 이후 2024년 4분기 누적 매출액 6,341억 원을 돌파한 SK케미칼㈜의 대표적인 제품입니다. 2023년에는 고용량 제품인 조인스에프정 300mg 품목허가를 받으면서 복용 편의성을 높이고 제품 라인업을 확대하여 골관절염 시장에서의 입지를 더욱 확고히 구축 할 수 있을 것으로 기대됩니다.

[기넥신에프] 은행잎성분의 혈액순환개선 및 인지기능개선제

혈액순환개선 및 인지기능개선제 기넥신에프는 은행잎 시장 점유율 1위를 지속 유지하고 있습니다. 자체 개발한특허 기술로 은행잎에서 징코라이드 등 유효성분을 추출해 제조한 이 제품은 혈액의 점도를 낮추고 혈관을 확장시키는 효과가 있습니다. 2021년에는 고용량 제품인 기넥신에프정240mg 출시를 통해 1일 1회 투약으로 환자의 복용 편의성을 증대하였으며 1992년 출시 이후 지속적으로 소비자들의 불편을 개선하기 위해 노력하고 있습니다. 또한, 기넥신에프에 항혈소판제 성분인 실로스타졸을 복합한 "리넥신"을 2010년에 출시해 효능을 개선시켜 좋은 반응을 얻었고, 2020년 7월에는 기존 리넥신 대비 복약 순응도와 편의성을 개선한 "리넥신서방정"을 출시하여 제품 라인업 확대를 추진함으로써 국내 혈액순환장애 시장에서 입지를 굳히고 있습니다.

[리바스티그민 패취] 붙이는 패취형 치매 치료제

2010년 SK케미칼㈜이 국내 최초로 개발한 패취형 치매 치료제 리바스티그민 패취(국내 제품명 : 원드론)는 2013년 유럽 내 1st 제네릭으로 판매 승인을 획득하여 유럽에서도 뛰어난 기술력을 입증 받아, 스페인 내 동일 성분 복제약 시장 점유율 1위를 꾸준히 지키고 있습니다. 2016년 호주, 콜롬비아, 2017년 멕시코, 요르단, 2018년 캐나다, 2019년 미국 FDA 승인, 2021년에는 브라질 허가 승인까지 획득하는 등 해외 진출을 지속적으로 확대해 나가고 있습니다.

[엠빅스에스] 세계 최초 필름형 발기부전 치료제

SK케미칼㈜은 2011년 세계 최초 필름형 발기부전 치료제인 엠빅스에스에 이어 2012년 고함량 필름형 제제까지 선보이며 다양한 제형의 포트폴리오를 구축하고 있습니다. 엠빅스에스는 기존 정제를 필름제형으로 혁신적으로 변경해 지갑 속에 들어갈 만큼 얇고 가볍게 만들어 휴대와 복용의 편의성을 극대화한 제품으로 시장에서 호평을 받고 있습니다. 2014년에는 엠빅스에스의 제형 개선을 통해 녹는 속도와 크기를 획기적으로 줄여 복약 편의성을 더욱 증대시켰습니다.

[트라스트] 강력한 효과의 패취형 관절염 치료제

트라스트는 1996년 발매 이후 꾸준히 사랑 받는 패취형 관절염 치료제로 국내 대표 브랜드로 성장하였습니다. 통증이 있는 관절 부위에 직접 부착하여 기존 먹는 약의 부작용을 최소화하고, 1회 부착으로 48시간 동안 약효가 오래 지속되는 강점이 있습니다. 경피약물 전달체계(Trans-dermal Drug Delivery System, TDDS)기술을 통해 소염ㆍ진통 약물인 피록시캄을 동일한 농도로 전달함으로써 관절염 치료 효과의 지속성을 극대화하였습니다.

[SK가스]

(1) 수송용 LPG

Autogas란 차량연료로 사용되는 LPG를 가리킵니다. 정부에서는 1972년 택시에 Autogas 사용을 허가한 이래 장애인 승용차, 관공서 차량, 여객운수사업용승용차, 승합차, 화물차, 경차로 사용범위를 확대하였으며, 2019년 3월부터는 미세먼지 저감 정책으로써 사용제한 규제를 전면 폐지하였습니다. 또한, LPG차를 저공해 자동차로 분류하고 미세먼지 저감 등을 위해 노후 경유차 폐차 후 LPG 1톤트럭, 어린이 통학차 구매 시 보조금 지원정책 등을 시행해 왔습니다. 이와 같이, Autogas는 친환경성 및 경제성 등을 토대로 경쟁력을 확보하여 친환경차로의 전환 과정에서 Bridge 연료로서 수요 기반을 확장하고 있습니다.

SK가스㈜는 Autogas 경쟁력 확보와 수요 창출 활동을 LPG업계가 집중화하여 효율적으로 추진하기 위해 2003년 9월, ㈜E1과 공동으로 환경부가 인가한 사단법인 대한LPG산업환경협회(現사단법인 대한LPG협회)를 설립하였으며, LPG 자동차의 보급을 위한 기술개발 및 저공해 LPG 자동차에 대한 정부지원책 확보를 위한 정책/연구 개발 활동을 적극적으로 수행하고 있습니다.

(2) 석유화학용 LPG

석유화학용 LPG는 석유화학업체에서 석유화학제품을 제조하는 원료로 LPG를 사용하는 것을 말하며, 연결기업은 1991년 ㈜효성 및 1997년 태광산업㈜에 공급을 시작한 이래 지속적으로 판매가 이루어지고 있습니다. ㈜효성 및 태광산업㈜ 프로판가스를 프로필렌 제조용 원료로 사용하고있습니다. ㈜효성의 경우에는 프로필렌 제조 설비가 2015년도 하반기에 증설되어 SK가스㈜의 프로판 가스 공급량 역시 한차례 증가하였습니다.(☞ 2015.10.26 단일판매ㆍ공급계약 체결 공시 참조). 또한, 에스케이어드밴스드㈜의 프로필렌 제조설비도 2016년 4월부터 상업가동을 시작하면서 국내 석유화학용 LPG 판매는 급격히 확대되었습니다. (☞ 2016.04.22 단일판매ㆍ공급계약 체결 공시 참조)

이와 더불어 코리아피티지㈜ 및 용산화학㈜은 무수말레인산 제조용으로 SK가스㈜로부터 부탄가스를 공급받아 사용하고 있습니다. 또한, 현대케미칼 등은 납사 대비 가격 경쟁력이 있을 때 납사 대체용 원료로 프로판을 석유화학용으로 사용하고 있습니다.

(3) 산업용 LPG

SK가스㈜는 LPG 국제가격 안정화에 따른 가격경쟁력을 바탕으로 산업용 LPG 수요 증대에 힘쓰고 있습니다. 한편 정부의 우호적 환경정책(미세먼지 경감 정책)으로 인한 사용연료 규제 또한 국내 산업용 프로판 사용을 증가 시키는데 일조하고 있습니다.

(4) 가정상업용 LPG

가정/상업시설에서 난방/취사용으로 사용되는 프로판 가스의 경우 LNG 도시가스의 보급확대에 따라 수요가 감소해 왔습니다. 한편, 정부에서는 마을단위/군단위 LPG배관망사업에 이어 읍면단위 LPG배관망사업을 확대 추진 중으로, 향후 도시가스 미공급지역에 대한 LPG 보급은 일부 확대될 것으로 예상됩니다.

(5) LPG 해외 판매 (LPG Trading)

SK가스㈜는 오랜 LPG 국내 수입 및 해외 판매 경험을 바탕으로 지난 20여년간 아시아 지역의 주요한 LPG trader로 성장해왔습니다. LPG 해외 판매는 냉동 LPG를 미국/중동에서 직구입하거나, 시장으로부터 구입하여 해외 Buyer에게 장기계약 또는 시장가로 판매합니다. SK가스㈜는 중국, 동남아시아 등 지역 및 고객 유형의 다변화에 힘쓰고 있으며, 해외판매에 불안정성을 더하는 현 국제정세 및 시황 하에서도 조속한 대응을 통해 '25년 1분기 해외판매 물량은 전년 동기 대비 유사한 수준(△1%)을 보이고 있습니다.

| [LPG 해외 판매 실적] | (단위: 천톤) |

| 구분 | 2025년 1분기 | 2024년 1분기 | 2024년 | 2023년 |

| LPG | 930 | 938 | 3,827 | 3,993 |

[SK바이오사이언스]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 매출유형 | 구분 | 품목 | 매출액 | 비율 |

|---|---|---|---|---|

| 제품 | 백신제제 | 자체 백신 외 | 23,048 | 14.9% |

| 상품 | 백신제제 등 | 부스트릭스, 수액제 외 | 12,569 | 8.1% |

| 기타 | 용역 매출 등 | CDMO 외 | 118,941 | 77.0% |

| 합계 | 154,558 | 100.0% | ||

[SK디앤디]

SK디앤디㈜는 개발사업자로서 핵심역량인 개발대상 부지 또는 물건의 확보능력, 상품 기획 능력, 성공적인 인허가 추진, 일정 및 예산관리 능력, 자금조달 능력, 마케팅, Risk Management 등 전방위적인 사업관리 능력을 바탕으로 부동산개발 및 운영사업 등을 주요사업으로 영위하고 있습니다.

※ 보고부문별 주요 제품 및 용역

| 구 분 | 주요 제품 및 용역 |

|---|---|

| 부동산개발/운영사업 | 오피스/지식산업센터/상업시설/오피스텔/임대주택 등 개발 및 운영 |

| 가구사업 | 수입/국산가구 등의 판매 및 설치 |

[SK이터닉스]

SK이터닉스㈜는 2024년 3월 1일을 분할기일로 하여, 기존 SK디앤디㈜가 영위하던 신재생에너지 사업부문을 인적분할하여 설립되었습니다. 이후, 2024년 3월 29일부 유가증권시장에 분할 재상장하였으며, 신재생에너지 관련 개발/EPC/운영/전력거래 사업을 주 영업목적으로 하고 있습니다.

SK이터닉스㈜는 기후위기에 대응하기 위한 저탄소 경제, 사회로의 이행을 위한 국제적 에너지전환 정책 추진에 발맞춰 신재생에너지 개발 및 운영사업자로서 국내 시장에서 선도 기업으로서의 입지를 공고히 하고 있습니다. 나아가 지속 가능한 경영을 추구하여 미래 성장동력을 확보하고자 사업 영역을 확장해 나가고 있습니다.

※ 보고부문별 주요 제품 및 서비스

| 구 분 | 주요 제품 및 서비스 |

| 신재생에너지사업 | 태양광/풍력/연료전지 사업개발, EPC, 설비 설치, 운영 및 전력거래 |

| ESS사업 | ESS 설비 설치, 운영, 전력절감서비스 제공 |

[SK플라즈마]

SK플라즈마㈜는 2015년 3월 5일에 혈장분획제제의 제조 및 판매를 목적으로 설립되었습니다. 이후 2015년 5월 2일 舊 SK케미칼(現 SK디스커버리) 주식회사의 혈장분획제제 사업부를 현물출자 받았으며, 1970년부터 고품질의 혈장분획제제 제품을 국내외 시장에 공급하며 국가 보건 안전망 구축과 사회적 가치 창출에 기여하고 있습니다. 혈장분획제제는 선천적 면역결핍질환, 대량 출혈, 혈우병 등 인간의 생명과 직결될 수 있는 질환을 치료하는 필수의약품입니다. SK플라즈마㈜는 혈장분획제제 사업에 핵심 역량을 집중하여 경쟁력을 제고하고 글로벌 진출의 가속화를 이루기 위하여, 경상북도 안동시에 최첨단 신규 분획공장을 완공하여 운영 중에 있습니다.

혈장분획제제는 사람의 혈장을 수집해 분획, 정제, 바이러스 불활화와 제거 공정을 거쳐 생산된 의약품으로 다양한 질환의 치료 및 예방 목적으로 사용되고 있습니다. 또한, 혈장분획제제는 제조 및 품질 관리에 있어 고도의 전문성과 엄격한 규제가 요구됩니다. SK플라즈마㈜는 지난 50여년간 국내외 시장에 철저한 품질관리 및 보증을 통해 고품질의 제품을 안정적으로 공급해오고 있습니다.

[에스케이알부민주] 사람혈청알부민

화상, 신증후군 등으로 인한 알부민 상실이나 간경변증 등 알부민 합성저하에 의한 저알부민혈증, 출혈성 쇼크의 치료를 위하여 정맥에 주사하는 의약품입니다. 건강인의 혈장을 원료로 하여 고순도로 정제한 알부민을 사용하여 제조하였으며, 고온열처리를 통하여 바이러스의 전이를 방지하였습니다.

[리브감마에스앤주] 고순도IgG함유 사람면역글로불린

저(무)감마글로불린혈증, 특발혈소판감소자색반병, 길랑바레 증후군 및 가와사키병의 치료를 위하여 정맥에 주사하는 의약품입니다. S/D treatment와 Nanofiltration으로 고위험성 바이러스를 효과적으로 불활화 및 제거하였습니다.

[테타불린에스앤주] 항파상풍사람면역글로불린

파상풍의 잠복기 초기에 사용하여 파상풍 발생을 예방하거나 파상풍 발생 후 증상을 경감시키기 위해 근육에 주사하는 의약품입니다. S/D treatment와 Nanofiltration으로 고위험성 바이러스를 효과적으로 불활화 및 제거하였습니다.

[에스케이항트롬빈III주 500단위] 건조농축사람항트롬빈III 제제

에스케이항트롬빈III주 500단위는 선천성 항트롬빈III 결핍에 기인하는 혈전색전합병증 및 중독, 간염, 대상부전간경변증 등에 의한 급성 간부전증/패혈증, 다발성외상, 양수색전증 등의 후천성 항트롬빈III 결핍의 예방 및 치료를 위하여 정맥에 주사하는 의약품입니다.

[정주용 헤파불린에스앤주] B형간염사람면역글로불린

정주용 헤파불린에스앤주는 B형 간염 바이러스에 대한 항체로 이루어진 B형 간염사람면역글로불린입니다. 간이식 환자의 B형 간염 재발을 방지하기 위해 투여되며, 근육에 투여되는 SK플라즈마㈜의 '헤파불린주'를 정맥에 직접 투여할 수 있도록 안전성을 높인 것이 특징입니다. 또한 국내 다기관 3상 임상시험을 통해 유효성과 안전성을 입증하고 식약처의 시판허가를 받았으며, 2006년 이후 단일 제품만 존재하던 국내에 출시됨에 따라 의료진과 환자의 약품 선택권을 넓혔다는 평가를 받고 있습니다.

[울산지피에스]

| (단위 : 백만원) |

| 사업부분 | 품목 | 구체적 용도 | 매출액 | ||

| 2025년 1분기 | 2024년 | 2023년 | |||

| 발전 | 전력 | 산업용 등 | 230,577 | 185,423 | - |

| ※ | 2024년 12월 01일에 상업운전을 개시하였으며, 시운전 기간 매출이 발생하여 해당 기간의 실적을 포함하여 기재하였습니다. |

[SK멀티유틸리티]

SK케미칼㈜은 전력, 스팀 등 유틸리티 공급 사업에 핵심역량을 집중하여 전문성 제고와 경영 효율성을 강화하고자 물적분할을 통해 2021년 SK멀티유틸리티㈜라는 자회사를 신규 설립해 사업을 본격화하였습니다. SK멀티유틸리티㈜ 사업의 주요 제품은 열(스팀)과 전기이며, 집단에너지사업자이자 의제 구역 전기사업자로서 공급구역 내 수요처에 스팀과 전기를 판매하고 있습니다.

SK멀티유틸리티㈜는 산업전력 및 스팀 공급사업 전문화 추진을 위해 LNG열병합발전설비에 투자를 진행하고 있으며, 현재 발전설비는 시운전 단계로 2025년 상반기 완공을 목표로 하고 있습니다.

나. 주요 제품 등의 가격변동추이 및 가격변동원인

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

- 해당사항 없음

[SK가스]

- 해당사항 없음

[SK바이오사이언스]

SK바이오사이언스㈜ 제품의 판매가격은 시장상황, 정부정책, 원재료 및 경쟁제품의 가격변동추이 등 다양한 변수를 고려하여 제품 및 계약별로 상이하며, 이에 따라 가격 변동 추이를 별도로 기재하지 않습니다.

[백신 개발/상업화]

일반적으로 백신 제품은 감염병의 유행에 대응한 시장 또는 정부의 수요와 백신 업체의 공급 상황에 따라 가격이 결정됩니다.

[C(D)MO]

CDMO/CMO 사업의 경우 시장상황 및 주요 계약조건 등을 고려하여 고객사와의 상호 협의에 따라 가격이 결정됩니다.

[SK디앤디]

- 해당사항 없음

[SK이터닉스]

- 해당사항 없음

[SK플라즈마]

- 해당사항 없음

[울산지피에스]

| (단위 : 원/kWh) |

| 품목 | 2025년 1분기 | 2024년 | 2023년 | |

| 전력(주1) | 울산발전소 | 114 | 134 | - |

| (주1) | 전력량요금 ÷ 순 발전량 |

[SK멀티유틸리티]

- 해당사항 없음

3. 원재료 및 생산설비

(주요 자회사 및 주요 연결대상 종속회사 포함)

가. 주요 원재료

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

(1) 주요 원재료 매입 현황

| (기준일 : 2025.03.31) |

(단위 : 백만원) |

| 부문 | 매입유형 | 품목 | 용도 | 매입액 | 주요매입처 |

| Green Chemicals Biz. | 원재료 | PTA, MEG | Copolyester 수지 생산 주원료 | 47,055 | PTA - 한화임팩트, 태광산업 MEG - 롯데케미칼, 글로와이드, 대한유화 |

| 원재료 | QTA, MeOH | DMT 생산 주원료 | 34,947 | QTA - 삼남석유화학 MeOH - 글로와이드 |

|

| Life Science Biz. | 원재료 | Polaprezinc, Febuxostat, Rivastigmine | 프로맥정/페브릭정/치매패취 주원료 | 4,652 | 엔지켐생명과학, 데이진, Shodhana |

| 원재료 | Cellufine Sulfate, FBS, media | SKY Cellflu/SKY Zoster 원부원료 | - | Lonza, JNC Corporation, Serena |

(2) 주요 원재료 가격 변동 추이

1) Green Chemicals Biz.

Green Chemicals Biz.는 PTA, MEG, CHDM 등을 원재료로 사용하여 고기능성 Copolyester 수지, Polyester 접착제 등을 생산하고 있습니다. 해당 원재료들은 유가 및 환율의 영향을 직접적으로 받고 있습니다. 특히, Copolyester 수지의 주요 원재료인 PTA(고순도테레프탈산, Purified Terephthalic Acid)는 세계 경기 및 수급에 따라 호ㆍ불황이 반복되는 특성을 가지고 있습니다.

2025년 1분기에는 바이든 행정부의 대 러시아 제재 발표로 인해 인도/중국 등 주요 국가의 러시아산 원유 수입에 차질이 발생하였고, 중동 및 러시아-우크라이나 전쟁 등의 지정학적 Risk로 국제유가는 한때 US $ 85/bbl까지 상승하였습니다. 그러나 트럼프 행정부 출범 이후 보편관세 및 상호관세 등의 무역전쟁이 발발하였고, 중국의 보복관세 대응으로 관세 전쟁이 본격화되었습니다. 이에 더해 3월 초 OPEC+의 증산 결정까지 겹치면서 국제 유가는 US $ 70/bbl까지 하락하였습니다. 유가 하락 외에도, 글로벌 경기 침체 및 소비 감축 우려로 인해 나프타 등 기초 유분의 가격은 폭락하였습니다.

주요 원료인 PTA, QTA 및 MEG의 경우 상대적으로 높은 중합(Downstream) 가동률에도 불구하고, 원료가(유가/나프타) 약세, 시장 불확실성, 과잉 공급 및 재고 증가로 인해 가격이 지속적으로 하락하였습니다. 이러한 시장 상황은 SK케미칼㈜의 원가 절감 및 수익성 확보에 중요한 영향을 미치고 있으며, 향후 시장 동향을 면밀히 모니터링하며 대응 전략을 마련할 예정입니다.

| PTA, MEG 가격 추이 |

| (단위 : $/ton) |

|

|

출처 : ICIS report |

2) Life Science Biz.

제약 사업(Pharma 사업부문)은 원부원료 및 자재를 제조공정에 투입하여, 인체에 투여할수 있는 일정한 제형의 완제 의약품을 GMP를 준수하면서 생산하고 있습니다. 작년 말에 급격하게 상승한 환율이 2025년 1분기 강보합세를 유지하면서, 의약품 원자재 수입 시장의 공급가 인상이 예상되었으나, 일부 부형제의 소폭 인상을 제외한 대부분의 중요 원부자재의 시장가에 특별한 변동없이 안정적으로 유지되었습니다. 또한, 수입 관련 항공 및 해상 스케줄과 운임비는 환율과 상관없이 안정적으로 유지되면서 SCM 관련 이슈사항 발생없이 원부원료를 적기에 수입하였습니다.

[SK가스]

LPG는 SK가스㈜가 주요 판매하는 제품으로서 수입 후 고객에게 판매합니다. LPG 판매가격은 사우디 Aramco사가 매달 말 고시하는 Contract Price(CP가격)을 기준으로, 매입 발생 시점 환율과 도입 비용, 운송비, 적정 이윤 등을 감안하여 결정됩니다.

국제 CP가격은 2010년-2014년 사이 프로판과 부탄 각각 평균 톤 당 820달러와 840달러로 높게 형성되어 있었습니다. 2012년 3월에는 이란발 중동위기로 국제유가가 상승하여 프로판과 부탄이 각각 톤 당 1,230달러와 1,180달러로 사상 최고치를 기록하기도 하였습니다. 이후 2013년 및 2014년에는 CP가격이 톤 당 800달러 수준으로 유지되었으나, 2014년 연말부터 본격화된 저유가와 미국의 LPG 공급 확대로 인해 CP 가격은 하향 안정화 추세를 보였습니다. 그러나 2021년 연말부터 LPG 가격은 코로나 19 및 러시아-우크라이나 전쟁으로 인한 유가 절대가격 수준이 급등하면서 다시 800달러 이상을 기록하였고, 하절기 진입으로 하향 안정화 추세를 보였습니다. '23년 말 이후 LPG 가격은 동절기 계절적 요인과 중동 지정학적 리스크 대두에도 불구하고, 시황 정체되며 600달러 초반대에서 6개월 연속 보합권 형성하였습니다. 2024년 하절기 진입에 따른 수요감소에도 불구하고 LPG가격의 하락폭은 미미하였으며, 유사수준에서 장기 횡보 후, 중동 정세 불안에 기인한 유가의 변동성 확대와 더불어 동절기 진입에 따라 LPG 가격은 점진적으로 상승 후 3월 소폭 하락하였습니다.

<최근연도 CP가격 추이>

| (단위 : 달러/톤) |

| '23년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

| 프로판(C3) | 590 | 790 | 720 | 555 | 555 | 450 | 400 | 470 | 550 | 600 | 610 | 610 |

| 부탄(C4) | 605 | 790 | 740 | 545 | 555 | 440 | 375 | 460 | 560 | 615 | 620 | 620 |

| '24년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 프로판(C3) | 620 | 630 | 630 | 615 | 580 | 580 | 580 | 590 | 605 | 625 | 635 | 635 |

| 부탄(C4) | 630 | 640 | 640 | 620 | 585 | 565 | 565 | 570 | 595 | 620 | 630 | 630 |

| '25년 | 1월 | 2월 | 3월 |

|---|---|---|---|

| 프로판(C3) | 625 | 635 | 615 |

| 부탄(C4) | 615 | 625 | 605 |

아울러, SK가스㈜는 주 판매상품인 LPG를 미국/중동으로부터 구입하거나 국내외 시장으로부터 구입하고 있습니다.

<주요 매입처 현황>

| (단위 : 억원, %) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 2025년 1분기 | 2024년 1분기 | 2024년 | 2023년 | ||||

| 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | ||||

| 가스사업 | 상품 | LPG | 판매용 | 2,066 (62%) |

TRAFIGURA PTE LTD PETROGAS INC ARAMCO TRADING LIM |

4,575 (67%) |

TRAFIGURA PTE LTD, PETROGAS INC, KUWAIT PETROLEUM CORPORATION |

12,095 (62%) |

TRAFIGURA PTE LTD, PETROGAS INC, PHILLIPS 66 |

9,215 (44%) |

TRAFIGURA PTE LTD, WANHUA CHEMICAL, PETROGAS INC 등 |

| ※ | 매입액은 부문 간 내부거래를 포함하고 있지 않습니다. |

| ※ | 비중은 SK가스㈜의 총 매입채무액 대비 주요 구매처 매입채무액 합계 비중입니다. |

| ※ | 상기 매입처와 SK가스㈜는 특수관계(계열, 합작, 주주, 제휴 등)에 해당하지 않습니다. |

[SK바이오사이언스]

(1) 주요 매입처

[백신 개발/상업화]

SK바이오사이언스㈜는 마케팅, 연구소로 이어지는 R&D와 생산/판매 네트워크의 시너지를 통해 '스카이코비원', '스카이셀플루', '스카이조스터' 등의 제품군을 보유하고 있습니다. 주요 원재료 매입처는 GSK, Lonza, Merck, Cytiva, Thermo Fisher Scientific 등이 있으며 해당 업체들 모두 Global 수준의 기술력을 갖춘 업체입니다.

[C(D)MO]

IDT Biologika는 품질 관리를 이유로, 고객사에서 지정하는 거래처를 통해 원재료를 구매하거나 또는 현물로 직접 전달 받는 방식으로 원재료를 구비합니다.

(2) 원재료의 가격변동 원인 등

바이오의약품 원재료는 가격 변동에 따른 수요 탄력성이 낮고 경기 흐름의 영향을 덜 받는 품목입니다. 주요 원부자재 도입 가격은 통상 1년 단위의 연간 계약 형태로 협상하여 결정하며, SK바이오사이언스㈜에서 기존 연간 사용 실적 및 사업 계획에 따른 예상 수요 물량을 제시하고 공급 업체에서는 기준 판매 단가(List Price)를 기준으로 품목별 할인율을 결정하여 최종 연간 단가를 확정합니다. 통상 원재료 및 부자재 단가는 연간 물가 상승률, 인건비 등에 따른 가격 변동이 있으며 수입 품목의 경우 환율, 운송 단가, 관세 협정 등의 Factor가 추가 고려 사항입니다.

일부 원료(전쟁/분쟁지역 - 우크라이나, 이스라엘 생산 site)를 제외하고, 전반적인 원부자재 수급상황은 안정세를 유지 중입니다. 안정적인 수급상황과는 달리 공급 단가는 지속적인 상승 중입니다. 인플레이션과 소비자/생산자 물가지수, 환율 등의 주요 Index 상승은 단기적인 영향으로 끝나지 않았고, 긴 생산 process를 거치는 바이오 제품 가격 전반의 상승을 가져왔습니다. 최근 원부자재 인상의 주요 원인은 원-달러 환율의 급등세에서 기인하고 있습니다. 이에 각 공급업체들은 물가상승율을 상회하는 단가인상을 지속 요청 중이나 주요 구매 품목의 다변화를 통해 구매 단가를 방어하는 데 주력하고 있습니다.

[SK디앤디]

(1) 영업용 부동산의 현황

1) 건설용지

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 소재지 | 면적(㎡) | 취득가액 | 장부가액 | 비고 |

|---|---|---|---|---|

| 서울시 구로구 구로동 | 9,616.20 | 133,410 | 67,970 | - |

| 서울시 동대문구 용두동 | 3,109.77 | 64,654 | 64,654 | - |

| 경기도 남양주시 진접읍 | 28,043.00 | 86,867 | 82,060 | - |

| 서울 영등포구 문래동 | 2,151.74 | 74,658 | 74,658 | - |

| 서울시 성동구 성수동 | 2,275.00 | 106,881 | 106,881 | (주1) |

| 합 계 | 466,470 | 396,223 | - | |

| ※ | K-IFRS 1115호에 따라 작성하였습니다. |

| (주1) | SK디앤디㈜의 연결대상 종속회사인 디디아이에스에프피에프브이㈜ 주식회사가 보유한 부동산입니다. |

2) 토지 및 건물

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 구 분 | 소재지 | 토 지 | 건 물 | 합 계 | 비고 |

|---|---|---|---|---|---|

| 호텔 | 창원시 성산구 상남동 | 1,001 | 2,925 | 3,926 | 창원비즈니스호텔(장부가액) |

| 업무시설 | 서울시 영등포구 당산동 | 5,767 | 3,755 | 9,522 | 당산생각공장(장부가액) |

| 상업시설 | 고양시 일산구 대화동 | 2,731 | 1,935 | 4,666 | 킨텍스몰(장부가액) |

| 상업시설 | 서울 강남구 신사동 | 48,785 | 2,656 | 51,441 | 가로수길CANVAS(장부가액) |

| 임대주택 | 서울 성동구 성수동 | 22,969 | 8,225 | 31,194 | 성수2 Episode(장부가액) |

| 임대주택 | 서울 강남구 삼성동 | 7,216 | 1,331 | 8,547 | 삼성동 임대주택(장부가액) |

| 임대주택 | 서울 강남구 역삼동(주1) | 1,470 | 790 | 2,260 | 강남비엘106(장부가액) |

| 임대주택 | 서울 구로구 오류동(주2) | 35,161 | 7,926 | 43,087 | 온수청년주택(장부가액) |

| 물류센터 | 용인시 기흥구 신갈동(주3) | 40,915 | - | 40,915 | 신갈물류센터(장부가액) |

| 토지 | 서울 서초구 서초동 | 15,092 | - | 15,092 | 서초L(장부가액) |

| 합 계 | 181,107 | 29,543 | 210,650 | ||

| (주1) | SK디앤디㈜의 연결대상 종속회사인 디앤디프라퍼티솔루션㈜가 보유한 부동산입니다. |

| (주2) | SK디앤디㈜의 연결대상 종속회사인 ㈜디디아이오에스108위탁관리부동산투자회사가 보유한 부동산입니다. |

| (주3) | SK디앤디㈜의 연결대상 종속회사인 코람코전문투자형사모부동산투자신탁117호가 보유한 부동산입니다. |

[SK이터닉스]

(1) 영업용 부동산의 현황

1) 토지 및 건물

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 구 분 | 소재지 | 토 지 | 건 물 | 합 계 | 비고 |

|---|---|---|---|---|---|

| 토지 | 경북 울진군 | 78 | - | 78 | (장부가액) |

| 합 계 | 78 | - | 78 | - | |

[SK플라즈마]

(1) 주요 매입처

SK플라즈마㈜는 혈장을 원료로 분획, 정제, 바이러스 불활화 및 제거공정을 통해 생산된 혈장분획제제를 국내외 시장에 판매하고 있으며, 대표 제품으로 에스케이알부민주, 리브감마에스앤주 등이 있습니다. 제조에 사용되는 원재료는 관련 규정에 따른 규제기관의 승인이 완료된 국내외 공급처인 대한적십자사혈장분획센터와 GRIFOLS WORLDWIDE OPERATIONS LTD., BLOOD CENTERS OF AMERICA 등을 통하여 구매하고 있으며 원료매입의 독과점, 주요매입처와 회사와의 특수관계 등은 없습니다.

당분기 SK플라즈마㈜의 주요 원재료 내역은 아래와 같습니다.

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 매입액 | 비율 | 주요매입처 |

|---|---|---|---|---|---|

| 혈장분획 제제사업 |

원재료 | 혈장, 혈장 반제품 | 26,026 | 89% | 대한적십자사혈장분획센터 GRIFOLS WORLDWIDE OPERATION BLOOD CENTERS OF AMERICA |

| 부재료 | 나노필터, 에탄올 등 | 3,104 | 11% | ||

| 합계 | 29,129 | 100% | |||

(2) 주요 원재료 등의 가격변동원인 등

혈장분획제제 원재료는 구매 전 관련 규정에 따른 규제기관의 승인이 필수적인 관계로 주로 중장기 계약으로 이루어지며 가격은 통상 1-2년 단위로 협상하여 확정됩니다. 원재료 단가는 주로 물가상승률, 시장 현황 등에 따라 변동됩니다. 또한, 해외공급처로부터 구입하는 원재료들은 환율의 영향을 직접적으로 받고 있는 관계로 구매물량 및 가격협상 등을 통해 안정적이면서 저렴하게 원료를 구매하는 데 중점을 두고 있습니다. 다만, 근래 COVID-19 팬데믹의 영향으로 전세계적으로 헌혈량이 감소한 반면 혈장분획제제에 대한 수요는 증가하는 추세로 수요 대비 공급 부족 현상이 발생하여 과거 동일 기간 대비 가격 변동폭이 증가하는 경향을 보이고 있습니다. 이는 수급 현황 외에도 관련 물가 및 인건비 등의 전반적인 제반비용 상승의 영향도 함께 작용한 것으로 파악됩니다.

SK플라즈마㈜는 안정적인 원료 수급을 위하여 시장 현황을 모니터링 하고 있으며, 신규 공급처 확보 및 기존 공급업체와의 파트너쉽 강화 노력을 지속적으로 진행하고 있습니다.

[울산지피에스]

(1) 원재료 등의 현황

전력을 생산하기 위한 원재료에 대한 주요 사항은 아래와 같습니다.

| 품목 | 매입처 | 매입처와의 특수한 관계 여부 |

공급시장의 독과점 정도 |

공급의 안정성 |

| LNG | SK Gas International. Pte., Ltd. | 있음 | 경쟁 | 안정 |

| LPG | SK가스㈜ | 있음 | 과점 | 안정 |

(2) 주요 원재료 등의 가격변동 추이

| (단위 : 원/GJ, 원/톤) |

| 품목 | 2025년 1분기 | 2024년 | 2023년 | |

| LNG | 울산발전소 | 12,341 | 12,620 | - |

| LPG | 울산발전소 | 1,121,090 | 1,185,428 | - |

[SK멀티유틸리티]

(1) 주요 원재료 매입 현황

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 부문 | 매입유형 | 품목 | 용도 | 매입액 | 주요매입처 |

| 전력, 스팀 등 유틸리티 공급 |

원재료 | 유연탄 | 스팀 및 전기 생산 연료 | 9,324 | 한일인터내셔널 |

| 원재료 | 우드칩 | 스팀 생산 연료 | 599 | 성진산업, 디앤지산업 등 |

(2) 주요 원재료 가격 변동 추이

전력, 스팀 등 유틸리티 공급은 유연탄, 우드칩 등을 원재료로 사용하여 스팀 및 전기를 생산하고 있습니다. 해당 원재료들은 세계 경기 및 수급에 따라 호ㆍ불황이 반복되는 특성을 가지고 있습니다. 특히, 주요 원재료인 유연탄은 산지/열량에 따라 종류가 다양하며 주요 생산국의 공급 현황에 따라 시황 변동이 발생합니다. 러시아-우크라이나 전쟁 이슈로 인한 수출 제한, 달러 강세 등으로 높은 단가 수준을 유지하다, 2023년 초부터 시장 상황이 안정화 되면서 가격이 지속적으로 하락하였고, 2024년 말부터 현재까지 가격이 안정적으로 유지되고 있습니다.

나. 생산 및 설비

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

(1) 생산능력 및 생산능력의 산출근거

1) 생산능력

생산능력 = 일일생산능력 × 가동가능일수

| 사업부문 | 품 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| Green Chemicals Biz. | Copolyester 수지, DMT, r-BHET 등 | 128 천톤 | 480 천톤 | 471 천톤 |

| BON | 3 천톤 | 13 천톤 | 12 천톤 | |

| Life Science Biz. | 정제 (주1) | 174,302 천T | 749,195 천T | 758,369 천T |

| 패취 | 15,082 천P | 64,827 천P | 65,621 천P |

| (주1) | 생산 정제의 종류와 관계없이 생산기기 자체의 생산능력을 말합니다. |

2) 생산능력의 산출근거

① 산출 기준

| 사업부문 | 제품 | 일일생산능력 | 당분기 가동가능일수 |

|---|---|---|---|

| Green Chemicals Biz. | Copolyester 수지, DMT, r-BHET 등 | 1,420 톤 | 90 일 |

| BON | 36 톤 | 90 일 | |

| Life Science Biz. | 정제 (주1) | 3,057,938 T | 57 일 |

| 패취 | 264,600 P | 57 일 |

| (주1) | 생산 정제의 종류와 관계없이 생산기기 자체의 생산능력을 말합니다. |

② 평균가동시간

| 사업부문 | 제품 | 1일평균 가동시간 | 월평균 가동일수 | 당분기 실제가동일수 |

|---|---|---|---|---|

| Green Chemicals Biz. | Copolyester, DMT, r-BHET 등 | 24 시간 | 26 일 | 79 일 |

| BON | 24 시간 | 23 일 | 68 일 | |

| Life Science Biz. | 정제 | 8 시간 | 19 일 | 57 일 |

| 패취 | 8 시간 | 19 일 | 57 일 |

3) 생산실적 및 가동률

① 생산 실적

| 사업부문 | 품 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| Green Chemicals Biz. | Copolyester, DMT, r-BHET 등 | 103 천톤 | 414 천톤 | 331 천톤 |

| BON | 2 천톤 | 11 천톤 | 11 천톤 | |

| Life Science Biz. | 정제 (주1) | 156,251 천T | 639,795 천T | 652,702 천T |

| 패취 | 9,825 천P | 38,178 천P | 39,374 천P |

| (주1) | 정제의 경우 종류가 매우 다양하고, 종류별로 생산 과정 및 생산시간이 달라져 기기자체의 생산능력에 비해 생산량이 적을 수 밖에 없습니다. 정제 품목 가동률의 경우, 생산능력 대비 생산량이 아닌 당분기의 가동율이 정확한 숫자임을 알려드립니다. |

② 가동률

| 사업부문 | 품 목 | 당분기 가동가능일수 | 당분기 실제가동일수 | 평균가동률 |

|---|---|---|---|---|

| Green Chemicals Biz. | Copolyester, DMT, r-BHET 등 | 90 일 | 79 일 | 87.8% |

| BON | 90 일 | 68 일 | 75.6% | |

| Life Science Biz. | 정제 | 57 일 | 57 일 | 100.0% |

| 패취 | 57 일 | 57 일 | 100.0% |

4) 생산 및 설비의 현황

SK케미칼㈜의 주요 사업장은 아래와 같습니다.

| 사업장 | 주요사업 내용 | 소재지 |

|---|---|---|

| 판교본사 | 전사관리 및 마케팅, R&D | 경기도 성남시 분당구 판교로 310 |

| 울산공장 | Copolyester 수지 생산 등 | 경상남도 울산광역시 남구 처용로 718 |

| 청주 S HOUSE | 의약품 생산 | 충청북도 청주시 흥덕구 산단로 149 |

SK케미칼㈜의 시설 및 설비는 토지, 건물, 구축물, 기계장치 등이 있으며, 당분기말 현재 장부가액 상세내역은 아래와 같습니다.

| (기준일 : 2025.03.31) | (단위: 천원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타(주1) | 기말 |

|---|---|---|---|---|---|---|

| 토지 | 153,037,584 | - | - | - | (73,744) | 152,963,840 |

| 건물 | 210,561,329 | 107,534 | (5) | (1,781,972) | 159,711 | 209,046,597 |

| 구축물 | 107,538,393 | 1,019,710 | - | (811,742) | 1,739,523 | 109,485,884 |

| 기계장치 | 183,458,874 | 1,053,085 | (7,093) | (9,047,780) | 1,872,291 | 177,329,377 |

| 차량운반구 | 117,628 | 57,000 | - | (11,689) | - | 162,939 |

| 기타의유형자산 | 16,046,546 | 190,056 | (6) | (1,551,336) | 786,025 | 15,471,285 |

| 건설중인자산 | 24,115,664 | 6,472,065 | - | - | (4,874,784) | 25,712,945 |

| 미착기계 | 1,644,597 | 1,931,453 | - | - | (664,077) | 2,911,973 |

| 합 계 | 696,520,615 | 10,830,903 | (7,104) | (13,204,519) | (1,055,055) | 693,084,840 |

| (주1) | 건설중인자산의 본계정대체와 투자부동산 및 무형자산으로 대체된 금액 등으로 구성되어 있습니다. |

(2) 진행중인 투자 및 향후 투자계획 등

SK케미칼㈜의 Green Chemicals Biz.는 플라스틱 화학적 재활용 원료 및 화학적 재활용 페트 생산체제 구축을 위해 2023년 03월 중국 그린소재 전문업체 Shuye社와 자산양수도 계약을 체결하였습니다. SK케미칼㈜은 해당 투자를 통해 순환재활용(Circular Recycle) 원료부터 순환재활용 PET, 순환재활용 Copolyester로 이어지는 리사이클 플라스틱 Value-Chain을 완성해 핵심사업인 Copolyester의 지속가능성을 확보하고 새로운 성장의 발판을 마련하였습니다.

또한, 2025년 02월 울산공장 부지 내에 리사이클 이노베이션 센터(RIC) 구축을 결정하였습니다. 해당 설비는 2026년 가동을 목표로 연간 50톤 생산 규모로 건설될 해중합 파일럿 설비로 기존 재활용 공법으로 사용하기 어려웠던 섬유, 필름, 자동차 부품 등 다양한 형태의 폐플라스틱의 상업화 기술을 검증할 수 있습니다. RIC 구축을 통해 r-BHET부터 순환재활용 소재까지 이어지는 Non-stop 연구ㆍ생산 체계를 갖추게 되었습니다.

Life Science Biz.는 안정적인 Operation을 기반으로 주력 영역에서의 사업 경쟁력을보다 강화하고 Open innovation의 가시적 성과 확보와 R&D 성장 기반 재구축을 진행하는 한편, CDMO 확대 등 새로운 사업 기회 창출을 위해 다각도로 중장기 Value 확대 방안을 추진할 계획입니다.

[SK가스]

(1) 생산설비 현황 등

(LPG 저장시설)

| 구분 | 제품 | 저장규모 | 비고 |

| 울산시 | 프로판 | 146,000 톤 | - |

| 부탄 | 130,000 톤 | ||

| 평택시 | 프로판 | 140,000 톤 | |

| 부탄 | 60,000 톤 | ||

| 계 | 476,000 톤 | - | |

(윤활유 저장시설)

| 구분 | 제품 | 저장규모 | 비고 |

| 울산시 | 윤활유 | 3,100,000 배럴 | - |

(2) 영업용 설비 현황

| (단위 : 백만원,㎡) |

| 소재지 | 토 지 | 건 물 | 합 계 | 비고 | |

| LPG 저장기지 |

울산 | 82,213 | 6,438 | 88,651 | 소유 (장부가액) |

| 평택 | 31,625 | 1,650 | 33,275 | 소유 (장부가액) | |

| 윤활유 저장기지 |

울산 | 34,002 | 6,732 | 40,734 | 소유 (장부가액) |

| LPG/LNG 이송시설 |

울산 | - | 51,475 | 51,475 | 소유 (장부가액) |

| 지사 | 부산 | - | 344 | 344 | 임차 |

| 광주 | - | 251 | 251 | 임차 | |

| 제주 | - | 168 | 168 | 임차 | |

| 본사 | 판교 | 25,036 | 76,173 | 101,209 | 소유 (장부가액) |

| 기 타 | 206,814 | 20,882 | 227,696 | 소유 (장부가액) | |

| 합 계 | 379,690 | 163,350 | 543,040 | 장부가액 합계 | |

| ※ | 소유 : 장부가기준 |

| ※ | 임차 : 면적기준(㎡) |

| ※ | 건물, 토지의 합계는 소유분의 장부가액 합계 |

(3) 기타 영업용 설비

| 소재지 | 구 분 | 장부가액(백만원) | 비 고 |

| 울산 | 구축물 | 16,235 | LPG저장시설 등 |

| 탱 크 | 6,953 | ||

| 기계장치 | 56,272 | ||

| 구축물 | 18,643 | 윤활유 저장시설등 | |

| 탱 크 | 87,754 | ||

| 기계장치 | 11,956 | ||

| 구축물 | 12,370 | LPG/LNG 이송시설 등 | |

| 탱크 | 5,741 | ||

| 기계장치 | 219,041 | ||

| 평택 | 구축물 | 36,985 | LPG저장시설 등 |

| 탱 크 | 389 | ||

| 기계장치 | 16,017 | ||

| 기타 | 구축물 | 4,948 | LPG저장시설 등 |

| 탱 크 | 22,242 | ||

| 기계장치 | 61,116 |

(4) 생산과 영업에 중요한 재산의 중요한 변동 및 사유

- 울산신항 항만배후단지 2공구에 클린에너지 복합단지 (CEC, Clean Energy Complex) 시설 투자 1단계 건설공사가 완료되었습니다. LPG 및 LNG 공급을 위한 연계 설비 및 관련 Utility 설비 투자입니다.

(5) 작성기준일 현재 투자계획이 확정된 설비

| (기준일 : 2025.03.31) | (단위 : 억원) |

| 투자 목적 | 투자 내용 | 투자기간 | 총 소요자금 |

기 지출금액 |

향후 기대 효과 |

| 인프라 시설 구축 |

LPG 및 LNG 공급을 위한 연계 설비 및 관련 Utility 설비 신/증설 |

2022년 9월 ~ 2024년 10월 | 2,120 | 2,120 | 인프라 시설 구축을 통한 LNG 터미널 사업의 규모 확대 및 향후 클린에너지(수소 등) 사업 추진기반 마련 |

| LNG 탱크 건설 |

LNG 탱크 1기(21.5만 kl) 및 관련 설비건설 |

2022년 12월 ~ 2026년 12월 | 2,428 | 1,332 | 울산 클린에너지 복합사업단지 LNG 터미널 건설/운용을 통한 수익 창출 |

| LNG 정압소 건설 |

가스공급관리시설 건설 | 2023년 3월 ~ 2024년 4월 | 360 | 414 | 수요처에 안정적인 LNG 공급을 위한 기반시설 구축 |

| ※ | 상기 총 소요자금, 투자기간 등은 사업추진 및 집행 과정에서 일부 변경 가능합니다. |

[SK바이오사이언스]

(1) 생산능력, 생산실적, 가동률

원액 기준(Drug Substance)이며, 생산능력은 생산가능일수와 각 Suite별 대표품목의 공정기간(Cycle)을 고려하여 산정하고 생산실적을 반영하여 가동률을 산출하였습니다.

[안동 L House]

| 구분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 생산능력 | 53 배치 | 572 배치 | 481 배치 |

| 생산실적 | 16 배치 | 215 배치 | 269 배치 |

| 가동률 | 30.2% | 37.6% | 55.9% |

| ※ | 2025년 1분기에는 예방정비기간이 포함되어 있으며 Suite별로 기간은 상이합니다. |

(2) 생산 및 설비의 현황 등

1) 생산 및 설비의 현황

작성기준일 현재 SK바이오사이언스㈜의 주요 사업장은 아래와 같습니다.

| 지역 | 사업장 | 주요사업 내용 | 소재지 |

|---|---|---|---|

| 국내 | 판교 본사 | R&D, 전사관리, 마케팅 및 사업개발 | 경기도 성남시 분당구 판교로 310 (삼평동) |

| 안동 L House | 의약품 생산, 도소매 | 경상북도 안동시 풍산읍 산업단지길 150 | |

| 화성 | 원자재 및 완제품 보관 | 경기도 화성시 양감면 정문송산로 184번길 | |

| 해외 | SK bioscience USA, Inc. | 바이오 기술 개발 | 43 Thorndike St, STE 2-1, Cambridge, MA 02141 |

| SK bioscience Germany GmbH | 지주회사 | Karl-Hermann-Flach-Straße 25, 61440 Oberursel (Taunus) | |

| IDT Biologika GmbH | 의약품 제조 | Am Pharmapark, 06861 Dessau-Roßlau, Germany | |

| IDT Biologika Corporation | 의약품 제조 | 1405 Research Blvd, Rockville, MD 20850 | |

| Technik-Energie-Wasser Servicegesellschaft mbH | 기타 서비스 | Am Pharmapark, 06861 Dessau-Roßlau, Germany |

SK바이오사이언스㈜의 시설 및 설비는 토지, 건물, 구축물, 기계장치 등으로 구성되어 있습니다.

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 구 분 | 기초 | 취득 | 처분 | 감가상각 | 기타(주1) | 기말 |

| 토지 | 71,307 | - | - | - | 1,007 | 72,314 |

| 건물 | 360,585 | - | - | (3,113) | 9,263 | 366,735 |

| 구축물 | 65,302 | - | - | (2,137) | 2,408 | 65,573 |

| 기계장치 | 174,827 | 1,163 | (3) | (6,987) | 6,323 | 175,323 |

| 차량운반구 | 95 | - | - | (8) | 2 | 89 |

| 기타의유형자산 | 69,534 | 23 | (52) | (3,749) | 3,437 | 69,193 |

| 건설중인자산 | 224,623 | 51,244 | (54) | - | (5,540) | 270,273 |

| 미착기계 | 6,650 | 6,439 | - | - | - | 13,089 |

| 합 계 | 972,923 | 58,869 | (109) | (15,994) | 16,900 | 1,032,589 |

| ※ | 주요 유형자산에 대한 객관적인 시가평가가 어려워 기재를 생략하였습니다. |

| (주1) | 건설중인자산의 본계정 대체, 환율변동효과 등이 포함되어 있습니다. |

(3) 진행중인 투자 및 향후 투자계획 등

SK바이오사이언스㈜는 Top-tier 수준의 생산시설을 보유한 글로벌 백신 생산 허브로 도약하기 위해 2021년 6월 경상북도-안동시와 공장 증설 및 부지 확장투자를 위한 양해각서(MOU)를 체결하였습니다. 2023년 11월에는 Sanofi와 공동개발중인 차세대 폐렴구균백신 상업생산을 위한 L House 생산시설 증축을 결정하는 등 지속적인 투자를 진행하고 있습니다. 또한, L House 부지 인근에 조성되고 있는 경북바이오 2차 일반산업단지 내에 약 99,130㎡(3만여 평)의 부지를 추가로 매입해 향후 다양한 사업에 활용할 계획입니다.

안동 L House 뿐만 아니라 SK바이오사이언스㈜는 2021년 12월 인천경제자유구역청(IFEZ)과 토지매매 계약을 체결, 인천 송도동 인천테크노파크 확대조성 단지인 7공구 Sr14 구역 30,414㎡ (9천여 평) 부지에 글로벌 R&PD(Research & Process Development) 센터를 신축 예정이며 현재 판교와 경북 안동을 중심으로 구성돼 있는 SK바이오사이언스㈜의 R&D 및 생산 인프라를 확장할 계획입니다. 신규 조성될 글로벌 R&PD 센터에는 백신ㆍ바이오 분야의 기초연구와 공정개발 및 생산을 위한 연구소, 파일럿 플랜트 등이 들어서며 이를 통해 바이오 CDMO 사업 확장과 신규 플랫폼 확보에 적극적으로 나서고 국제기구, 국내외 바이오 기업 및 연구기관 등과 협력을 강화할 계획입니다.

또한, SK바이오사이언스㈜는 2024년 6월 27일, 독일의 글로벌 제약 & 바이오 기업 클로케(Klocke) 그룹과 CMO(위탁생산) 및 CDMO(위탁개발생산) 전문회사 IDT Biologika 경영권 지분 인수 계약을 체결하였습니다. IDT Biologika는 1921년 설립돼, 100년 이상 축적된 전문성과 역량을 바탕으로 미국, 유럽을 포함한 13개 이상의 핵심 의약품 규제기관으로부터 인정받은 트렉 레코드(Track record)를 보유하고 있습니다. 이번 지분 인수를 통해 SK바이오사이언스㈜는 cGMP(우수 의약품 제조ㆍ관리 기준)와 BSL-3(생물안전 3등급 시설)수준의 제조 인프라를 확보하며, 이를 기반으로 미국, 유럽 등 선진국을 겨냥해 포트폴리오를 확장하고 신규 바이오 영역으로의 진출 기반을 확보하게 되었습니다.

IDT Biologika는 CDMO 기업으로서 백신 및 Biologics, 유전자 치료제 등 주력 사업영역에서 기존 고객과의 신뢰 강화와 니즈 충족 및 신규 고객 온보딩 기회를 확보하기 위해 품질과 설비 경쟁력을 지속적으로 유지/강화하고 있으며, 신규 영역으로의 확장을 위한 전략적 투자 기회 모색 등 다양한 중장기 성장 방안을 검토/실행하고 있습니다.

[SK디앤디]

(1) 생산설비의 현황

- 해당사항 없음

(2) 생산과 영업에 중요한 재산의 중요한 변동 및 사유

SK디앤디㈜는 2024년 3월 1일을 분할기일로 하여, 상법 제530조의2 내지 제530조11의 규정이 정하는 바에 따라 SK디앤디㈜의 신재생에너지 및 ESS 사업부문을 인적분할 방식으로 신설회사인 에스케이이터닉스 주식회사(SK eternix Co., Ltd.)로 분할하였으며, 이에 따라 분할기일 이전까지 보유중이던 풍력발전소, 태양광발전소 및 ESS설비를 분할신설회사인 에스케이이터닉스㈜로 이전하였습니다.

[SK이터닉스]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 구 분 | 소재지 | 토 지 | 건 물 | 기계장치 | 합 계 | 비고 |

| 가시리 풍력발전소 |

서귀포시 표선면 가시리 |

- | 1,769 | 37,081 | 38,850 | (장부가액) |

| 순천 교량 1호 태양광발전소 |

순천시 교량동 | - | - | 719 | 719 | (장부가액) |

| 부여 북고 1호 태양광발전소 |

부여군 장암면 북고리 | 223 | - | 1,549 | 1,772 | (장부가액) |

| 부여 수고 1호 태양광발전소 |

부여군 세도면 수고리 | 161 | - | 842 | 1,003 | (장부가액) |

| 세종 응암 1호 태양광발전소 |

세종시 연동면 응암리 | - | - | 3,117 | 3,117 | (장부가액) |

| 세종 응암 2호 태양광발전소 |

세종시 연동면 응암리 | - | - | 1,417 | 1,417 | (장부가액) |

| 창녕 시남 1호 태양광발전소 |

창녕군 남지읍 시남리 | 327 | - | 714 | 1,041 | (장부가액) |

| 창녕 유 1호 태양광발전소 |

창녕군 장마면 유리 | 269 | - | 821 | 1,090 | (장부가액) |

| 해남 가좌 1호 태양광발전소 |

해남군 화산면 가좌리 | 327 | - | 1,964 | 2,291 | (장부가액) |

| ESS 설비(주1) | 충북 청주 외 | - | 9,676 | 170,280 | 179,956 | (장부가액) |

| 합 계 | 1,307 | 11,445 | 218,504 | 231,256 | ||

| (주1) | SK이터닉스㈜의 종속회사인 ㈜이에스에스에스코가 보유한 건물 및 기계장치 등이 포함되어 있습니다. |

[SK플라즈마]

(1) 생산능력

| 사업부문 | 품 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 혈장분획제제 사업 | 혈장분획제제 | 764,400 vial | 3,385,200 vial | 1,778,400 vial |

| ※ | 2024년부터 신규 생산설비가 추가 도입되어 일일생산능력이 증가하였습니다. |

| ※ | 생산 정제의 종류와 상관없이 생산기기 자체의 생산능력을 의미합니다. |

(2) 생산능력의 산출근거

1) 산출기준

산출기준 생산능력 = 일일생산능력 × 가동가능일수

| 사업부문 | 품 목 | 일일생산능력 | 가동가능일수 | 비 고 |

|---|---|---|---|---|

| 혈장분획제제 사업 | 혈장분획제제 | 일산 15,600 vial | 49 일 | - |

| ※ | 2024년부터 신규 생산설비가 추가 도입되어 일일생산능력이 증가하였습니다. |

| ※ | 생산 정제의 종류와 상관없이 생산기기 자체의 생산능력을 의미합니다. |

| ※ | 가동가능일수는 평일기준 충전라인의 충전가능 일수를 의미합니다. |

2) 평균가동시간

| 사업부문 | 품 목 | 1일평균 가동시간 | 월평균 가동일수 | 누적 가동일수 |

|---|---|---|---|---|

| 혈장분획제제 사업 | 혈장분획제제 | 8 시간 | 16 일 | 48 일 |

| ※ | 가동일수는 평일기준 충전라인의 충전일수를 의미합니다. |

(3) 생산실적 및 가동률

1) 생산실적

| 사업부문 | 품 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 혈장분획제제 사업 | 혈장분획제제 | 276,900 vial | 1,645,800 vial | 1,536,600 vial |

| ※ | 2023년부터 생산실적 산출기준을 생산능력 산출기준과 일치 되도록 변경하였습니다. |

| ※ | 생산 입고량 기준입니다. |

2) 당해 사업연도의 가동률

| 사업부문 | 품 목 | 2025년 1분기 (누적) 가동가능일수 |

2025년 1분기 (누적) 실제 가동일수 |

평균가동률 |

|---|---|---|---|---|

| 혈장분획제제 사업 | 혈장분획제제 | 49 일 | 48 일 | 98% |

| ※ | 가동가능일수와 가동일수는 평일기준 충전라인의 충전일수를 의미합니다. |

| ※ | 가동일수는 허가 및 연구를 위한 충전라인 가동일수는 포함하지 않습니다. |

(4) 생산 및 설비의 현황

주요 사업장은 아래와 같습니다.

| 사업장 | 주요사업 내용 | 소재지 |

|---|---|---|

| 판교본사 | 전사관리 및 마케팅, R&D | 경기도 성남시 분당구 판교로 310 (삼평동) |

| 안동공장 | 혈장분획제제 생산 | 경상북도 안동시 풍산읍 산업단지길 157 |

SK플라즈마㈜의 시설 및 설비는 토지, 건물, 구축물, 기계장치 등이 있으며, 당분기말 장부가액의 내역은 아래와 같습니다.

| (기준일 : 2025.03.31) | (단위: 백만원) |

| 구분 | 기초 장부가액 | 취득/자본적지출 | 감가상각 | 처분/폐기/손상 | 본계정대체 | 기타 | 기말 장부가액 |

|---|---|---|---|---|---|---|---|

| 토지 | 2,831 | - | - | - | 1,562 | - | 4,393 |

| 건물 | 52,769 | - | (412) | - | 3,342 | - | 55,699 |

| 구축물 | 3,929 | - | (41) | - | 76 | - | 3,964 |

| 기계장치 | 26,329 | - | (1,409) | - | 5,191 | - | 30,111 |

| 차량운반구 | 0 | - | - | - | - | - | 0 |

| 공구기구비품 | 1,067 | - | (119) | 0 | 510 | - | 1,458 |

| 합계 | 86,925 | - | (1,981) | 0 | 10,681 | - | 95,625 |

| ※ | 본사(임대), 건설중인자산, 미착기계기구, 회원권, 사용권자산(운용리스)은 제외하였습니다. |

(5) 설비의 신설ㆍ매입 계획 등

1) 진행중인 투자

SK플라즈마㈜는 사업확장 및 자산 활용 극대화를 목적으로 다음과 같은 경매자산을 취득하였습니다.

| (단위 : 천원) |

| 자산종류 | 취득금액 | 경락일 | 소유권 이전일 | 위치 |

| 토지,건물,기계 | 4,800,000 | 2025.01.06 | 2025.01.21 | 경북 안동시 풍산면 |

2) 향후 투자계획

향후 진행될 투자계획은 없습니다.

[울산지피에스]

(1) 생산능력 및 생산능력의 산출근거

| (단위 : GWh) |

| 사업부분 | 품목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 |

| 발전 | 전력 | 울산발전소 | 2,648 | 912 | - |

| ※ | 산출기준 : 이용률 100% 기준 [설계기준, ISO condition(*), 복합싸이클 운전시 Base Load에서 송전단 출력 기준] (*) ISO condition: 대기온도: 15℃/ 대기압력: 1,013mbar/ 상대습도: 60% |

| ※ | 산출방법 : 1,226.3MW (GT 2대+ST 1대 용량) * 24시간 * 25년 1분기 역일 |

(2) 생산실적 및 가동률

1) 생산실적

| (기준일 : 2025.03.31) | (단위 : GWh) |

| 사업부분 | 품목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 |

| 발전 | 전력 | 울산발전소 | 1,664 | 1,387 | - |

| ※ | 2024년 12월 1일에 상업운전을 개시하였으며, 시운전 기간 매출이 발생하여 해당 기간의 실적을 포함하여 기재하였습니다 |

2) 당해 사업연도의 가동률

| (기준일 : 2025.03.31) | (단위 : 시간) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 울산발전소(발전) | 2,160 | 1,880 | 87% |

| ※ | 2024년 12월 1일에 상업운전을 개시하였으며, 시운전 기간 매출이 발생하여 해당 기간의 실적을 포함하여 기재하였습니다 |

(3) 영업용 설비현황

| (기준일 : 2025.03.31) | (단위 : sqft) |

| 소재지 | 토 지 | 건 물 | 합 계 | 비고 |

| 울산광역시 | 1,492,932 | 396,379 | 1,889,308 | 임차(건물) 포함 |

| 경기도 성남시 | - | 10,930 | 10,930 | 임차(건물) 포함 |

| ※ | 임차 : 면적기준(sqft) |

전력을 생산하기 위한 발전설비에 대한 주요사항은 아래와 같습니다.

| 구 분 | 주요 사항 |

| 전기생산설비 | 설비용량 (가스터빈 2기, 배열회수보일러 2기, 증기터빈 1기) - LNG 발전단 기준 : 1,212MW - LPG 발전단 기준 : 1,171MW |

| ※ | 생산능력 산출근거는 설비의 발전용량을 근거로 하였습니다. |

(4) 작성기준일 현재 투자계획이 확정된 설비

| (기준일 : 2025.03.31) | (단위 : 억원) |

| 구 분 | 투자기간 | 투자대상 자산 | 총투자액 | 기투자액 (당분기분) |

향후 투자액 |

비 고 |

| 토지 | 2021.09 ~ 2025.07 | 복합화력발전소 발전시설 부지 | 725 | 701 (3) |

24 | - |

| 신규설비 | 2020.02 ~ 2025.07 | 복합화력발전소 전기생산설비 | 9,304 | 8,873 (130) |

431 | - |

| 합 계 | 10,029 | 9,574 | 455 | - | ||

[SK멀티유틸리티]

(1) 생산능력 및 생산능력의 산출근거

1) 생산능력

생산능력 = 일일생산능력 × 가동가능일수

| 사업부문 | 품 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 전력, 스팀 등 유틸리티 공급 |

스팀 | 540 천톤 | 2,190 천톤 | 2,190 천톤 |

| 전기 | 58 천MWh | 237 천MWh | 237 천MWh |

2) 생산능력의 산출근거

① 산출 기준

| 사업부문 | 제품 | 일일생산능력 | 당분기 가동가능일수 |

|---|---|---|---|

| 전력, 스팀 등 유틸리티 공급 |

스팀 | 6,000 톤 | 90 일 |

| 전기 | 648 MWh | 90 일 |

② 평균가동시간

| 사업부문 | 제품 | 1일평균 가동시간 | 월평균 가동일수 | 당분기 실제가동일수 |

|---|---|---|---|---|

| 전력, 스팀 등 유틸리티 공급 |

스팀 | 24 시간 | 30 일 | 90 일 |

| 전기 (주1) | 24 시간 | - | - |

| (주1) | 전기는 LNG 열병합발전설비 시운전으로 인해 당분기 가동실적이 없습니다. |

3) 생산실적 및 가동률

① 생산실적

| 사업부문 | 제품 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 전력, 스팀 등 유틸리티 공급 |

스팀 | 387 천톤 | 1,495 천톤 | 1,458 천톤 |

| 전기(주1) | - | 26 천MWh | 12 천MWh |

② 가동률

| 사업부문 | 제품 | 당분기 가동가능일수 | 당분기 실제가동일수 | 평균가동률 |

|---|---|---|---|---|

| 전력, 스팀 등 유틸리티 공급 |

스팀 | 90 일 | 90 일 | 100.0% |

| 전기 | 90 일 | - | - |

4) 생산 및 설비의 현황

SK멀티유틸리티㈜의 주요 사업장은 아래와 같습니다.

| 사업장 | 주요사업 내용 | 소재지 |

|---|---|---|

| 울산 본사 | 스팀 및 전기 생산 | 경상남도 울산광역시 남구 처용로 718 |

SK멀티유틸리티㈜의 시설 및 설비는 토지, 건물, 구축물, 기계장치 등으로 구성되어 있습니다.

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 사업소 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 기타의 유형자산 |

합계 |

|---|---|---|---|---|---|---|---|

| 울산 본사 | 26,582 | 2,564 | 28,057 | 13,631 | - | 573,570 | 644,404 |

(2) 진행중인 투자 및 향후 투자계획 등

SK멀티유틸리티는 현재 산업전력 및 스팀 공급사업 전문화 추진을 위해 울산공장에서 아래와 같이 투자를 진행 중이며 2025년 상반기 완공 예정입니다.

| (단위: 년, 억원) |

| 구분 | 투자기간 | 투자명 | 총투자액 | 기투자액 | 향후투자액 |

| Multi-Utility 사업 | 2022 ~ 2025 | LNG열병합 발전 설비 | 6,200 | 5,623 | 577 |

| ※ | 원가 급등 및 물가 상승으로 투자 일정 및 금액이 변경되었습니다. |

4. 매출 및 수주상황

(주요 자회사 및 주요 연결대상 종속회사 포함)

가. 매출 실적 (연결재무제표 기준)

(1) 매출유형별 실적

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목(유형) | 매출액 | 비율 |

| 투자부문 | 제품 | 배당수익 | - | - |

| 상품 | - | - | ||

| 기타 | 47,608 | 2.0% | ||

| 소계 | 47,608 | 2.0% | ||

| Green Chemicals Biz. | 제품 | Copolyester, DMT 등 |

357,223 | 14.8% |

| 상품 | 7,416 | 0.3% | ||

| 기타 | 17,913 | 0.7% | ||

| 소계 | 382,552 | 15.9% | ||

| Life Science Biz. | 제품 | 백신, 정제, 패취 등 | 72,814 | 3.0% |

| 상품 | 58,910 | 2.4% | ||

| 기타 | 120,143 | 5.0% | ||

| 소계 | 251,867 | 10.5% | ||

| 가스사업 | 제품 | LPG 등의 화학제품 수입, 저장, 판매 |

2,199,817 | 91.4% |

| 상품 | - | - | ||

| 기타 | 121,754 | 5.1% | ||

| 소계 | 2,321,571 | 96.5% | ||

| 혈액제제사업 | 제품 | 혈장분획제 관련 제품의 제조 및 판매 |

33,520 | 1.4% |

| 상품 | 4,526 | 0.2% | ||

| 기타 | 55 | 0.0% | ||

| 소계 | 38,101 | 1.6% | ||

| 기타사업 | 제품 | 에너지 발전, 부동산 데이터 솔루션 사업, 내부거래 등 |

(92,528) | (3.8%) |

| 상품 | (477,267) | (19.8%) | ||

| 기타 | (65,782) | (2.7%) | ||

| 소계 | (635,577) | (26.4%) | ||

| 합 계 | 2,406,122 | 100.0% | ||

(2) 매출형태별 실적

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 사업부문 | 형 태 | 2025년 1분기 | 2024년 | 2023년 | |

| 투자부문 | 배당수익 | 수출 | - | - | - |

| 내수 | 47,608 | 62,092 | 66,624 | ||

| 합계 | 47,608 | 62,092 | 66,624 | ||

| Green Chemicals Biz. | Copolyester, DMT 등 |

수출 | 268,332 | 1,072,894 | 924,903 |

| 내수 | 114,220 | 400,716 | 360,296 | ||

| 합계 | 382,552 | 1,473,610 | 1,285,199 | ||

| Life Science Biz. | 백신, 정제, 패취 등 | 수출 | 135,038 | 172,150 | 292,314 |

| 내수 | 116,829 | 452,625 | 453,241 | ||

| 합계 | 251,867 | 624,775 | 745,554 | ||

| 가스사업 | LPG 등의 화학제품 수입, 저장, 판매 |

수출 | 869,987 | 3,490,958 | 3,654,999 |

| 내수 | 1,451,584 | 5,606,821 | 5,461,521 | ||

| 합계 | 2,321,571 | 9,097,779 | 9,116,520 | ||

| 혈액제제사업 | 혈장분획제 관련 제품의 제조 및 판매 |

수출 | 5,676 | 77,227 | 55,524 |

| 내수 | 32,425 | 130,531 | 117,752 | ||

| 합계 | 38,101 | 207,758 | 173,276 | ||

| 기타사업 | 에너지 발전, 부동산 데이터 솔루션 사업, 내부거래 등 |

수출 | (165,791) | (566,490) | (636,895) |

| 내수 | (469,786) | (1,859,923) | (1,811,061) | ||

| 합계 | (635,577) | (2,426,413) | (2,447,956) | ||

| 합 계 | 수출 | 1,113,242 | 4,246,739 | 4,290,844 | |

| 내수 | 1,292,880 | 4,792,862 | 4,648,373 | ||

| 합계 | 2,406,122 | 9,039,601 | 8,939,217 | ||

나. 판매경로 및 판매방법 등

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

(1) 판매조직

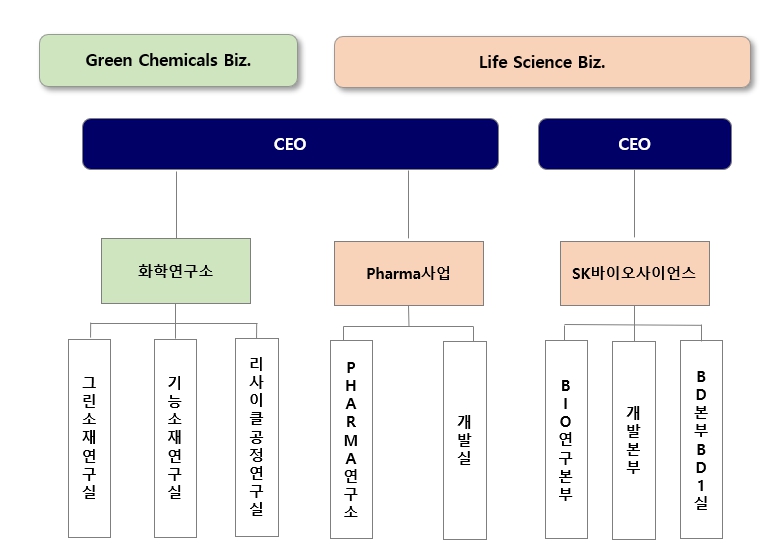

| 사업부문 | 판매조직 |

|---|---|

| Green Chemicals Biz. | 그린소재사업실, 기능소재사업실, 리사이클M&BD/운영실, SK Shantou, SK CA, SK Chemicals GmbH, SK환보재료(상해), SK환보재료(연태), 일본지점, SK Chemicals Malaysia |

| Life Science Biz. |

(Pharma사업부문) 마케팅 1~4본부 |

(2) 판매경로

- 내수, Local, 직수출

(3) 판매방법 및 조건

| 판매방법 | 대금회수 조건 |

|---|---|

| 내수 | 현금, 어음결제 등 |

| Local, 직수출 | 신용장결제 등 |

(4) 판매전략

| 사업부문 | 판매조직 | 판매전략 |

|---|---|---|

| Green Chemicals Biz. |

그린소재사업실 | - 투명성 및 성형성이 높은 내열용 고기능성 Copolyester의 개발, 판매기회 확대 - 환경 친화적 고기능성 Copolyester 시장 선점을 위한 고객 다양화 추진 - 안정적이고 경쟁력있는 원료확보 및 공급을 통한 시장규모 확대 |

| 기능소재사업실 | - 지속적인 신규 아이템 발굴을 통한 차별화 제품 확대 - 신규 용도 개발 및 Cost 경쟁력 극대화를 통한 고객 확대 |

|

| 리사이클M&BD/운영실 | - 용도 확대 및 해외마케팅 강화 - 원가 경쟁력 극대화를 통한 신규 판로개척 및 시장확대 - 기존제품의 용도개발 및 연관 제품 개발 |

|

| Life Science Biz. |

Pharma사업부문 (마케팅 1~4본부), |

- 병의원 중심의 마케팅 활동 전개 - 해외 시장 진출을 통한 새로운 판로 모색 - 시장 세분화를 통한 정확한 Target 마케팅 실행 - 병원 조직 전문화 / 세분화를 통한 조직 강화 - 의약품 유통품질 확보를 통한 신규 Biz. 창출 |

[SK가스]

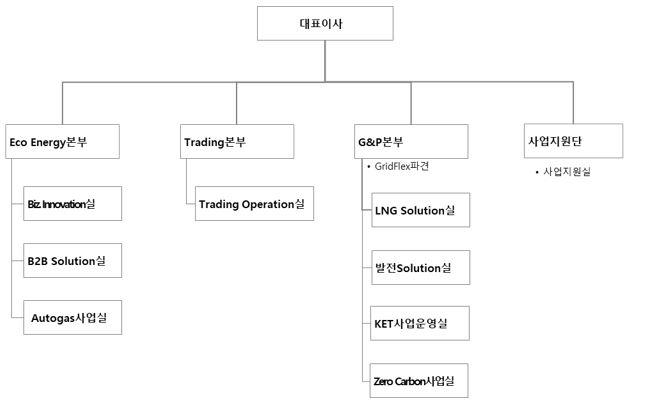

(1) 판매조직

|

|

판매조직도 |

(2) 판매경로

1) 내수

|

|

판매경로_vf |

2) 수출

o 냉동수출 : 산유국 ▶ SK가스 중계 ▶ 해외거래처

(3) 판매방법 및 조건

1) LPG 대리점 판매

LPG 충전소에 현금 또는 외상판매

2) LPG 법인판매

직매, 정유사, 석유화학업체, 기타 LPG를 연료로 사용하는 산업체에 현금 또는 외상조건으로 판매

3) 판매전략

신규거래 충전소 확보 및 충전소의 대 고객 마케팅 강화와 더불어 석유화학업체, 정유사 및 산업체에 대한 LPG 공급을 통한 판매 확대가 SK가스㈜의 영업 기본전략입니다. 또한 해외 신규 고객 유형 확보 및 국가/지역적 확장을 통해 해외 수출 물량 증대를 통한 판매 확대를 위해 노력 중에 있습니다.

(4) 주요 매출처

SK가스㈜의 주요 매출처는 WANHUA CHEMICAL (SINGAPORE), TRAFIGURA PTE LTD., SWISSCHEMGAS LTD., 에스케이어드밴드스㈜, SATELLITE INTERNATIONAL (SINGAPORE) 등이며, 이들에 대한 SK가스㈜의 매출 비중은 전체 매출액(연결) 대비 약 32.1% 수준입니다.

| (기준일 : 2025.03.31) | (단위 : 백만원, %) |

| 주요 매출처 | 매출액 ('25년 1분기) |

비중 (SK가스㈜ 전체 매출대비) |

|---|---|---|

| TRAFIGURA PTE LTD, WANHUA CHEMICAL(SINGAPORE)., 에스케이어드밴스드㈜, 효성화학㈜, 태광산업㈜ 등 |

585,608 | 32.1% |

[SK바이오사이언스]

(1) 판매경로

[백신 개발/상업화]

SK바이오사이언스㈜ 제품의 판매 경로는 크게 네 가지가 있습니다.

1) 회사 → 병ㆍ의원

SK바이오사이언스㈜/파트너사의 영업사원을 통해 제품을 직접 구매, 결제하는 방식입니다. 해당 병ㆍ의원의 사용량을 고려하여 주문을 진행하며 주문 완료 후 1~2일 내 SK바이오사이언스㈜/파트너사와 계약된 배송업체를 통해 병ㆍ의원으로 배송 됩니다.

2) 회사 → 도매 → 병ㆍ의원

병ㆍ의원이 도매(온라인ㆍ오프라인) 업체를 통해 제품을 구매, 결제하는 방식입니다. 해당 도매는 SK바이오사이언스㈜를 통해 제품을 구매하여 병ㆍ의원으로 납품하는 형태입니다.

3) 회사 → 수출

SK바이오사이언스㈜가 해외로 수출하는 방식이며, 해외 파트너사 혹은 각국 정부와의 협의를 통해 제품을 판매하고 있습니다.

4) 회사 → 정부 입찰 참여

국가무료 접종사업에 포함되는 제품의 경우 두 가지 방식을 통해 공급이 진행됩니다.

사전현물공급방식은 경쟁 입찰을 통해 정부가 사업 물량을 일괄 구매 확보하여 위탁의료기관에 현물 백신을 배분하는 방식이고, 민간개별구매방식은 위탁의료기관이 백신 물량을 개별 확보하고, 정부사업에 사용된 물량에 대해 정부에서 정한 가격으로 의료기관에 백신 비용을 배분하는 방식입니다.

[C(D)MO]

IDT Biologika의 CDMO 사업은 수주계약 기반 사업니다. 수주 절차는 신규 고객사를 탐색하고 접촉하는 단계에서 시작해, 고객사의 CDMO 협력 요청에 따라 IDT Biologika가 제안서를 제출하고 협의를 진행하는 과정으로 이어집니다. 이후 고객사가 최종 CDMO 파트너를 선정하면, 계약 조건을 조율하고 확정한 후 공식적으로 수주 계약을 체결하게 됩니다.

(2) 판매방법 및 조건

[백신 개발/상업화]

| 판매방법 | 대금회수 조건 |

|---|---|

| 내수 | 현금, 어음결제 등 |

| Local, 직수출 | 현금, 신용장결제 등 |

[C(D)MO]

| 판매방법 | 대금회수 조건 |

|---|---|

| 고객사 납품 | Bank transfer |

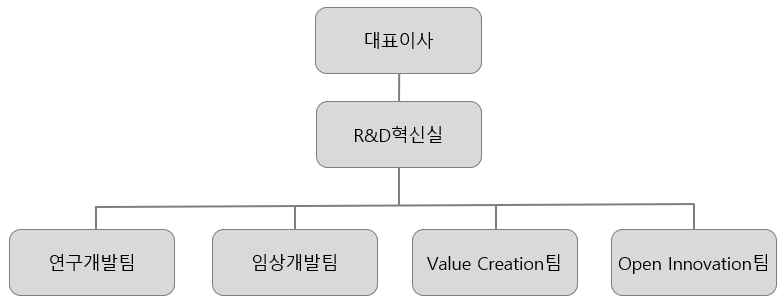

(3) 판매조직 및 전략

[백신 개발/상업화]

| 구분 | 전략 |

|---|---|

| 마케팅실 |

- 병ㆍ의원 중심의 마케팅 활동 전개 - 시장 세분화를 통한 정확한 Target 마케팅 실행 - 병원 조직 전문화/세분화를 통한 조직 강화 |

| Business Development본부 BD2실, BD3실 |

- WHO PQ 인증을 기반으로 한 공공입찰시장 입찰 확대 - 글로벌 이니셔티브와의 협업을 통한 LMIC 진출 - Partnership 강화를 통한 기존 고객 Lock-in - SK바이오사이언스㈜ 기술개발 현황, Capa. 확장 진행상황 등 논의를 통한 신규고객 유치 |

[C(D)MO]

| 구분 | 전략 |

|---|---|

| Project Management | - 프로젝트 비용 산출 및 관리, work package 준비 및 진척 상황 모니터링 - 프로젝트 보고 및 주요 이슈 매니지먼트 보고(Escalation) - 프로젝트 관련 업무 총괄 및 contact point 역할 수행 - 계획 수립 및 주요 마일스톤 정의 |

| Commercial | - 제안서 작성, 가격 책정 및 계약 협상 - 산업 동향 분석 및 시장 포지셔닝 강화 - 신규 사업 기회 발굴 및 고객 관계 구축 - 장기 비즈니스 목표에 맞추어 주요 고객과의 전략적 파트너십 개발 |

[SK디앤디]

(1) 판매조직

SK디앤디㈜는 아래와 같이 영업조직을 갖추고 있으며, 각 조직은 딜소싱부터 판매까지 사업전 과정을 담당하고 있습니다.

프런티어본부의 경우 부동산의 개발기획, 타당성검토, 수주, 공사관리, 임대주택의 개발기획, 수주 및 관리에서 금융기획 및 펀딩까지 수행하고 있습니다. 성장전략본부는 기업형 임대주거 상품의 운영기획과 플랫폼 및 주거솔루션 사업 확장을 위한 기획 등의 기능을 수행하고 있습니다.

| [ 영업조직 현황(2025년 3월말 기준) ] |

| 구 분 | 내 용 |

|---|---|

| 프런티어본부 | 투자개발1실, 투자개발2실, 전략투자실 |

| 성장전략본부 | Meta-Space실, 리빙플랫폼추진실 |

(2) 판매경로

부동산개발사업은 일괄매각사업과 분양사업이 있으며, 일괄매각사업은 REIT's/펀드 등을 통해 투자기관에 판매하고, 분양사업은 분양대행사를 통해 개인 등에게 판매됩니다.

(3) 판매방법 및 조건

부동산개발에 있어 일괄매각사업은 REIT's/펀드 등을 통해 투자기관에 판매 후 통상 계약금, 중도금, 잔금의 일정으로 회수합니다. 반면 분양사업은 분양대행사를 통해 개인 등에게 판매합니다.

[SK이터닉스]

(1) 판매조직

SK이터닉스㈜는 아래와 같이 영업조직을 갖추고 있으며, 각 조직은 사업개발부터 판매까지 사업 전 과정을 담당하고 있습니다.

각 영업조직은 태양광, 풍력, 연료전지, ESS 사업개발, 설치, 운영 및 발전사업관리 기능을 수행하고 있습니다.

| [ 영업조직 현황(2025년 3월말 기준) ] |

| 구 분 | 내 용 |

| 글로벌사업실 | 미국 ESS 사업개발, 설비 설치, 운영 및 전력절감서비스 제공 |

| 전기솔루션사업실 | 태양광/연료전지 사업개발, EPC 및 설비 설치, 운영 및 전력거래, 국내 ESS 설비 설치, 운영 및 전력절감서비스 제공 |

| 풍력사업실 | 풍력 사업개발, EPC, 설비 설치 및 운영 |

(2) 판매방법 및 조건

신재생에너지 발전사업에 있어서 판매방법은 SMP 판매 및 REC 판매로 크게 구분됩니다. SMP는 전력거래소에서 정산하여 구매하기 때문에 별도의 판매 조직 및 전략이 불필요합니다.

REC는 현물시장거래와 장기계약시장으로 구분되며, 현물시장에서는 양방향 입찰 방식을 통해 거래가 진행되며, 기존에 발행된 인증서에 한하여 거래가 가능하고, REC 장기계약은 REC 의무공급사와의 직접 계약으로 20년을 기본으로 계약합니다. 장기 계약 시 거래가격은 계약 당시 단일 값으로 확정하는 것이 일반적이며, 최근 경우에 따라 기간 조정 및 가격 변동을 통한 계약도 진행되고 있습니다.

[SK플라즈마]

(1) 판매조직

|

|

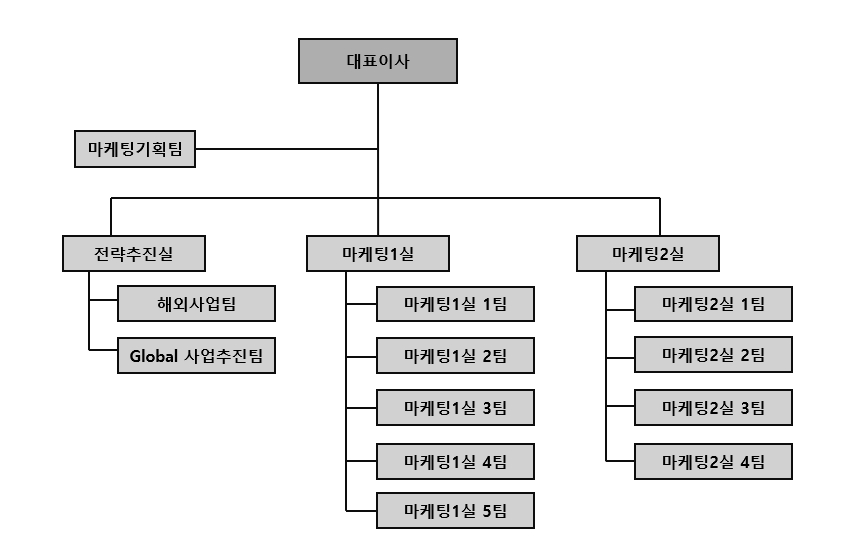

에스케이플라즈마(주) 판매조직 |

(2) 판매경로

SK플라즈마㈜ 제품의 판매 경로에는 크게 세 가지가 있습니다.

1) 회사 → 병의원

SK플라즈마㈜/파트너사의 영업사원을 통해 제품을 직접 구매 후 결제하는 방식입니다. 해당 병/의원의 사용량을 고려하여 주문을 받고 주문 완료 후 SK플라즈마㈜/파트너사와 계약된 배송업체를 통해 배송됩니다.

2) 회사 → 도매 → 병의원

병/의원이 도매 업체를 통해 제품을 구매 결제하는 방식입니다.

도매 업체가 구매한 제품은 도매 업체가 병/의원으로 납품하는 형태입니다.

3) 회사 → 수출

SK플라즈마㈜가 해외로 수출하는 방식이며, 해외 파트너사 혹은 각국 정부와의 협의를 통해 제품을 판매하고 있습니다.

(3) 판매방법 및 조건

| 판매방법 | 대금회수 조건 |

|---|---|

| 내수 | 현금, 어음결제 등 |

| Local, 직수출 | 신용장결제 등 |

(4) 판매전략

| 구분 | 판매전략 |

|---|---|

| 마케팅 1/2실 (마케팅팀) |

- 마케팅 조직의 전문화/세분화 - 시장 세분화를 통한 정확한 target 마케팅 실행 |

| 해외사업팀 | - 해외 수출로 Global 영역 확대 |

| Global사업추진팀 | - 임가공 및 기술이전을 통한 Global 영역 확대 |

(5) 주요 매출처

SK플라즈마㈜의 매출에서 차지하는 비중이 10%이상인 거래처는 당분기에는 발생하지 않았습니다.

[울산지피에스]

(1) 판매경로

울산지피에스㈜가 생산한 전력은 한국전력거래소를 통해 전력시장에 판매하고 있습니다.

(2) 판매방법

전력시장운영규칙에 따라 거래 전일에 거래당일의 시간대별 공급가능용량을 한국전력거래소에 입찰하고, 거래당일 한국전력거래소가 입찰한 발전기의 변동비에 따라 가동 우선순위를 결정하여 급전지시를 내리면 이에 따라 전력을 생산하며 전력은 생산과 동시에 판매됩니다.

(3) 판매전략

원료비 절감 및 설비성능 유지관리를 통해 변동비를 최소화하여 급전순위 및 수익성 경쟁력을 확보하고 아울러 적정재고 관리를 통하여 공급 예비력 확보에 기여하고 있습니다.

[SK멀티유틸리티]

(1) 판매조직

| 사업부문 | 판매조직 |

|---|---|

| 전력, 스팀 등 유틸리티 공급 | SK멀티유틸리티 동력운영팀 |

(2) 판매경로

- 내수

(3) 판매방법 및 조건

| 판매방법 | 대금회수 조건 |

|---|---|

| 내수 | 현금결제 등 |

(4) 판매전략

| 사업부문 | 판매조직 | 판매전략 |

|---|---|---|

| 전력, 스팀 등 유틸리티 공급 | SK멀티유틸리티 동력운영팀 | 집단에너지사업자로서 구역 내에 안정적이고 경쟁력 있는 열(스팀) 등을 공급 |

다. 수주상황

[SK디스커버리]

- 해당사항 없음

[SK케미칼]

- 해당사항 없음

[SK가스]

- 해당사항 없음

[SK바이오사이언스]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | |||

| 백신 원액 및 완제 생산 | 2022년~ (계약별 상이) |

~2033년 (계약별 상이) |

317,892 | 205,627 | 112,265 |

| CDMO | 2015년~ (계약별 상이) |

~2029년 (계약별 상이) |

2,047,856 | 1,277,383 | 770,473 |

| 합 계 | 2,365,748 | 1,483,010 | 882,738 | ||

| ※ | 향후 시장상황 및 고객사 수요 변동 시 변경될 수 있습니다. |

[SK디앤디]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 회사명 | 발주처 | 수주내용 | 수주일자 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|---|---|

| 에스케이디앤디㈜ | 구로 생각공장(분양사업) | 지식산업센터 분양사업 | 2022.07.27 | 2025.08 | 522,358 | 256,237 | 266,121 |

| ㈜군포복합개발피에프브이 | 군포역 복합개발사업 신축공사 | 2020.12.28 | 2025.09 | 185,691 | 60,693 | 124,998 | |

| 디앤디프라퍼티 솔루션㈜ |

롯데건설㈜ | 마곡 MICE 복합단지 | 2023.11.02 | 2025.02 | 11,937 | 9,014 | 2,923 |

| ㈜대우건설 | 행당7구역 | 2023.11.06 | 2025.07 | 10,356 | 5,622 | 4,734 | |

| 포스코이앤씨 | 포스코 일산 풍동 엘로이 | 2024.01.11 | 2025.06 | 17,970 | 16,173 | 1,797 | |

| 롯데건설㈜ | 오산 세마역 오피스텔 | 2024.03.15 | 2025.01 | 3,417 | 3,397 | 20 | |

| GS건설㈜ | 광주 상무 센트럴자이 | 2024.03.28 | 2025.03 | 13,212 | 10,380 | 2,832 | |

| 롯데건설㈜ | 서초 르니드 | 2024.04.08 | 2025.03 | 3,020 | 2,654 | 366 | |

| 롯데건설㈜ | 부산 북항 | 2024.07.23 | 2025.08 | 10,451 | 1,983 | 8,468 | |

| 롯데건설㈜ | 금남 엘시그니처 | 2024.07.25 | 2025.09 | 3,324 | - | 3,324 | |

| 현대건설㈜ | 방배5구역 | 2024.10.30 | 2026.08 | 15,868 | - | 15,868 | |

| ㈜한화 | 한화 포레나 천안 | 2025.02.10 | 2027.03 | 13,037 | - | 13,037 | |

| ㈜동원개발 | 부산해운대 오션 헤리티지 | 2025.03.18 | 2026.07 | 3,420 | - | 3,420 | |

| 합 계 | 814,061 | 366,153 | 447,908 | ||||

| ※ | 사업을 추진할 수 있는 건설용지 등 사업권은 확보하였으나, 분양금액 등 수주금액이 확정되지 않은 사업은 표시하지 아니하였습니다. |

| ※ | 상기의 수주금액은 계약서상 금액이 확정되어 있는 수주만을 표기하였으며, 계약은 체결되었으나 실적에 따라 수익을 창출하는 용역계약 등은 표시하지 아니하였습니다. |

| ※ | K-IFRS 1115호 '고객과의 계약에서 생기는 수익'에 따라, 고객에게 재화나 용역의 통제가 이전될 때 수익을 인식하며, 이미 수행된 업무에 대해 집행가능한 지급청구권을 보유하지 못하는 경우에는 부동산에 대한 통제가 고객에게 이전되는 시점에 일시에 수익을 인식하고 있습니다. |

| ※ | 선수금 금융요소 매출인식분 및 중도금무이자지원금은 제외하여 기재하였습니다. |

| ※ | 보고기간종료일 현재 준공 및 납품이 완료되었으나, 정산이 진행중인 계약이 포함되어 있습니다. |

| ※ | 자체분양사업은 분양공고금액 기준으로 표기하였습니다. |

| ※ | 공급가액 기준으로 기재하였으며, 수주금액 30억원 이상 해당 계약건만 기재하였습니다. |

[SK이터닉스]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 회사명 | 발주처 | 수주내용 | 수주일자 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|---|---|

| SK이터닉스㈜ | 풍백풍력발전㈜ |

풍백풍력발전단지 EPC공사 | 2022.06 | 2025.06 | 180,000 | 77,897 | 102,103 |

| 의성황학산풍력발전㈜ |

의성황학산풍력발전단지 EPC공사 | 2023.12 | 2026.11 | 121,063 | 3,029 | 118,034 | |

| 금양에코파크㈜ |

금양에코파크 연료전지 EPC공사 | 2024.02 | 2025.04 | 101,616 | 101,616 | - | |

| 충주에코파크㈜ |

충주에코파크 연료전지 EPC공사 | 2024.09 | 2026.04 | 189,143 | - | 189,143 | |

| 대소원에코파크㈜ |

대소원에코파크 연료전지 EPC공사 | 2024.09 | 2026.07 | 189,143 | - | 189,143 | |

| 솔라닉스일호(주) | 사업개발용역계약 | 2024.11 | 2024.11 | 10,175 | 10,175 | - | |

| 합 계 | 791,140 | 192,717 | 598,423 | ||||

| ※ | 상기의 수주금액은 계약서상 금액이 확정되어 있는 수주만을 표기하였으며, 계약은 체결되었으나 실적에 따라 수익을 창출하는 용역계약 등은 표시하지 아니하였습니다. |

| ※ | K-IFRS 1115호 '고객과의 계약에서 생기는 수익'에 따라, 고객에게 재화나 용역의 통제가 이전될 때 수익을 인식하고 있습니다. |

| ※ | 선수금 금융요소 매출인식분은 제외하여 기재하였습니다. |

[SK플라즈마]

| (기준일 : 2025.03.31) | (단위 : 백만원) |

| 국가 | 품목 | 수주일자 | 납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|---|

| 중동 3개국 | 리브감마 SN 5%, 알부민 20% 등 |

2022.01.05 | ~2026.12.31 | 39,370 | 27,269 | 12,101 |

| 남미 8개국 | 리브감마 SN 5%, 알부민 20% 등 |

2022.01.26 | ~2029.01.25 | 38,427 | 765 | 37,662 |

| 에콰도르 | 리브감마 SN 5%, 알부민 20% 등 |

2022.02.22 | ~2026.02.22 | 8,960 | - | 8,960 |

| 싱가포르 | 임가공 | 2022.01.18 | ~2025.12.31 | 13,595 | 10,652 | 2,943 |

| 인도네시아 | 알부민 20% 50ml/100ml, IVIG 5% 2.5g/5g | 2024.12.09 | ~2026.12.08 | 81,960 | - | 81,960 |

| 합 계 | 182,312 | 38,686 | 143,626 | |||

| ※ | 향후 고객사 수요 변동 시 협의 후 변경될 수 있습니다. |

[울산지피에스]

- 해당사항 없음

[멀티유틸리티]

- 해당사항 없음

5. 위험관리 및 파생거래

(주요 자회사 및 주요 연결대상 종속회사 포함)

가. 시장위험과 위험관리

[SK디스커버리]

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 내부적으로 이자율 1% 포인트 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다.

보고기간종료일 현재 당사가 보유하고 있는 변동이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 변동이자부차입금 | 320,000 | 320,000 |

보고기간종료일 현재 다른 모든 변수가 일정하고 이자율이 1% 포인트 변동시 법인세차감전 손익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 1% 포인트 상승 | 1% 포인트 하락 | 1% 포인트 상승 | 1% 포인트 하락 | |

| 변동이자부차입금 | (3,200) | 3,200 | (3,200) | 3,200 |

2) 환위험

환위험은 환율의 변동으로 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채는 없습니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사가 보유한 기타포괄손익-공정가치 측정 금융자산 중 상장지분상품은 가격변동위험에 노출되어 있으며, 보고기간종료일 현재 해당 주식의 주가가 5% 변동시 상장지분상품의 가격변동이 기타포괄손익에 미치는 영향은 다음과 같습니다.

| <당분기말> | (단위: 천원) |

| 구 분 | 5% 상승시 | 5% 하락시 |

|---|---|---|

| 법인세효과 차감전 기타포괄손익 | 32 | (32) |

| 법인세효과 | (7) | 7 |

| 법인세효과 차감후 기타포괄손익 | 25 | (25) |

| <전기말> | (단위: 천원) |

| 구 분 | 5% 상승시 | 5% 하락시 |

|---|---|---|

| 법인세효과 차감전 기타포괄손익 | 33 | (33) |

| 법인세효과 | (8) | 8 |

| 법인세효과 차감후 기타포괄손익 | 25 | (25) |

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 당사에 재무손실이 발생할 위험입니다.

1) 미수금

당사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 당사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 기타수취채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 당사는 보고기간종료일 현재 주요 고객 채권에 대한 손상여부를 개별적으로 인식하고 있으며, 추가로 소액 다수채권의 경우 유사한 신용위험의 특성을 가진 금융자산의 집합에 포함하여 집합적으로 손상을 검토하고 있습니다. 보고기간종료일 현재 신용위험에 대한 최대노출정도는 당사 검토보고서 주석에 기술된 금융자산 장부금액입니다.

2) 기타의 자산

현금성자산, 단기예금 및 장ㆍ단기대여금 등으로 구성되는 당사의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 당사의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다.

한편, 당사는 신한은행 등의 금융기관에 현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

3) 금융보증계약

당사는 SK플라즈마㈜가 발행한 무보증공모사채에 대하여 최종상환시까지의 원리금지급을 보증하였습니다. 보고기간종료일 현재 신용위험에 대한 최대노출정도는 주석에 기술된 무보증공모사채의 보증금액입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

다음은 보고기간종료일 현재 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액입니다.

| <당분기말> | (단위: 천원) |

| 구 분 | 1년 미만 | 1년~4년 | 4년 이후 | 합 계 |

|---|---|---|---|---|

| 기타지급채무 | 8,853,806 | - | - | 8,853,806 |

| 단기이자부차입금 | 320,000,000 | - | - | 320,000,000 |

| 유동성리스부채 | 301,887 | - | - | 301,887 |

| 기타유동금융부채 | 22,755,687 | - | - | 22,755,687 |

| 유동성이자부차입금 | 147,527,704 | - | - | 147,527,704 |

| 사채 | 88,953,650 | 281,418,700 | - | 370,372,350 |

| 장기차입금 | - | 20,000,000 | - | 20,000,000 |

| 리스부채 | - | 432,121 | - | 432,121 |

| 파생상품부채(주1) | 61,704 | 31,367,320 | - | 31,429,024 |

| 합 계 | 588,454,437 | 333,218,142 | - | 921,672,579 |

| (주1) | 상기 현금흐름은 파생상품의 계약조건에 따른 당분기말 현재의 평가금액으로써, 지급기일의 평가금액에 따라 당사가 지급하여야 할 금액은 달라질 수 있습니다. |

한편, 보고기간종료일 현재 타인을 위하여 당사가 제공한 보증의 최대금액 40,000백만원은 상기 계약상 만기분석 대상에서 제외하였으나, 피보증회사의 채무불이행 시 즉시 지급을 요구받을 수 있습니다.

| <전기말> | (단위: 천원) |

| 구 분 | 1년 미만 | 1년~4년 | 4년 이후 | 합 계 |

|---|---|---|---|---|

| 기타지급채무 | 8,097,851 | - | - | 8,097,851 |

| 단기이자부차입금 | 320,000,000 | - | - | 320,000,000 |

| 유동성리스부채 | 261,195 | - | - | 261,195 |

| 기타유동금융부채(주1) | 26,153 | - | - | 26,153 |

| 유동성이자부차입금 | 189,305,274 | - | - | 189,305,274 |

| 사채 | 8,225,250 | 179,343,613 | - | 187,568,863 |

| 장기차입금 | - | 20,000,000 | - | 20,000,000 |

| 리스부채 | - | 380,192 | - | 380,192 |

| 파생상품부채 | 51,709 | 36,231,084 | - | 36,282,793 |

| 합 계 | 525,967,432 | 235,954,889 | - | 761,922,321 |

| (주1) | 금융보증부채는 제외된 금액입니다. |

[SK케미칼]

(1) 시장위험과 위험관리

SK케미칼㈜은 진행중인 사업 운영과 관련하여 특정 위험에 노출되어 있습니다. 파생상품을 사용하여 관리하는 주요 위험은 외환 위험, 상품가격 위험 및 이자율 위험입니다. SK케미칼㈜의 위험관리 전략 및 방법은 아래와 같습니다.

1) 외환위험에 대한 공정가치위험회피

당분기말 현재 SK케미칼㈜은 외화사채에 대한 외화위험을 회피하기 위하여 위험회피수단으로 지정된 통화스왑계약을 보유하고 있습니다.

상기의 통화스왑계약의 조건은 외화사채의 상환 스케쥴과 일치하도록 체결되었습니다. 계약의 당사자들은 현금을 담보로 통화스왑계약을 체결하고 있어 이는 계약과 관련된 신용위험(거래상대방 및 SK케미칼㈜의 신용위험)을 효율적으로 감소시킵니다. 결과적으로 위험회피는 매우 효과적으로 평가되었습니다.

2) 이자율위험에 대한 현금흐름위험회피

SK케미칼㈜은 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. SK케미칼㈜은 이자율위험을 관리하기 위하여 고정금리부차입금과 변동금리부 차입금의 적절한 균형을 유지하고 이자율스왑계약을 체결하고 있습니다. SK케미칼㈜은 이자율스왑계약에 따라 사전에 정해진 명목원금에 고정이자율과 변동이자율의 차이를 적용하여 계산된 차액을 교환합니다. 이러한 계약은 SK케미칼㈜이 이자율의 변동으로 인한 변동금리부 부채의 현금흐름 변동위험을 완화할 수 있도록 합니다. 위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

3) 기타위험관리활동

SK케미칼㈜은 국제거래에 따라 매출과 매입의 일부에 대해 외화위험에 노출되어 있습니다. 이러한 위험을 감소시키기 위해 SK케미칼㈜은 주기적으로 향후 12개월 동안 예상되는 매출과 매입에 근거하여 주요 통화(달러, 유로 및 엔)에 대한 순노출을 모니터링하고 있습니다. 그리고 SK케미칼㈜은 이러한 노출을 회피하기 위해 외화통화선도계약을 체결합니다.

영업목적상 SK케미칼㈜은 이러한 통화선도계약을 위험회피로 지정하지 않았습니다. 따라서 모든 선도계약의 공정가치 변동은 당기손익으로 인식됩니다.

4) 시장위험 관리정책

당분기말 현재 SK케미칼㈜은 원재료 및 상품가격, 환율 등의 변수로 인한 리스크를 최소화하여 안정적인 경영활동을 수행하기 위해, 자금관리 규정을 보유하고 이를 시행하고 있으며 주요 내용은 아래와 같습니다.

① 리스크관리 목적 및 기본 원칙

② 담당조직 및 담당업무

③ 거래절차 및 보고절차

위와 같은 SK케미칼㈜의 시장위험 관리 및 시장위험관리 정책에도 불구하고 회사의 모든 시장위험을 헷지할 수는 없으며, 위험헷지에 한계가 있습니다.

[SK가스]

(1) 시장위험

1) 환리스크

SK가스㈜는 LPG를 수입하는 회사로서, 환율 상승시 외상매입금 인식시점과 결제시점의 차이로 환차손이 발생하며, 환율 하락시에는 반대로 환차익이 발생 가능합니다.

2) 가격리스크

- CP(Contract Price) 등 LPG 국제거래기준가 변동에 의해 가격리스크 발생 가능

- LPG를 도입하는 국제가격과 국내판매가격에 반영되는 국제가격(현재 전월 국제가격에 연동됨)의 불일치로 인한 판매가격 미반영 발생 가능성이 있습니다. 예를 들어, 익월 판매물량을 예측하여 당월에 LPG를 도입하였으나 예측판매 물량보다 적거나 많이 판매될 경우 도입하는 국제가격과 판매에 반영되는 국제 가격의 불일치로 회사의 손익(매출총이익)에 영향을 미치게 됩니다.

3) 진입장벽의 완화

LPG 수출입업 등록기준이 석유 및 대체연료 사업법 시행령에 의거 전년도 내수판매량의 30일분에 해당하는 저장시설을 보유해야 했으나, 현재는 액화석유가스의 안전관리 및 사업법 시행령에 의거 전년도 내수판매량의 15일분에 해당하는 저장시설을 보유해야 하는 것으로 저장시설의 보유요건이 완화되었습니다.

(2) 시장위험의 관리방식

1) 환리스크 관리

- 환율변동의 위험을 최소화하기 위하여 환율변동 상황을 인포맥스 등을 통하여 실시간으로 모니터링하고 있으며, 최근 가격구조 변경에 따라 환리스크관리체계도 변경하였습니다.

- '10년 8월까지는 가격구조에 환차손익을 반영함으로 인하여 외화자산부채관리기법(ALM : Asset Liability Management)을 활용하여 환리스크를 Hedge하였으나 '10년 9월부터는 환차손익을 가격 구조에서 제외하였으며, 이에 따라 환리스크가 노출되는 시점에 즉시 Forward거래를 통하여 외화 부채/자산으로 부터 발생할 수 있는 환리스크를 Hedge하고 있습니다.

- 자금그룹 소속 외환관리원 3명에 의해 환리스크를 관리하고 있으며, 이러한 환위험의 관리내용이 회사의 중요한 의사결정에 반영될 수 있도록 주기적으로 경영층에 보고되고 있습니다.

2) 가격리스크의 관리

- 가격위험으로부터의 노출을 최소화할 수 있도록 RM Policy를 수립하여 그 준수 여부를 항시 Monitoring 합니다.

- 가격 위험에 대한 노출을 최소화하고자 Paper 등을 이용한 Risk Hedge 실시 중입니다.

- 재무RM 그룹 및 자금그룹 등에 의해 Risk Cross-check 수행 중입니다.

(3) 진입장벽의 완화 위험 관리

- SK가스㈜의 역량 : SK가스㈜는 30여년간의 LPG 도입업무 수행을 통하여 글로벌 네트워크 (싱가폴법인: SK Gas International Pte.Ltd.)와 세계적인 규모의 저장기지 운영 노하우, 오랫동안 축적해온 시장 경험, Risk관리 능력 등으로 국내를 넘어 명실상부한 글로벌 트레이더로도 성장하는 등 LPG 시장에서의 역량이 뛰어납니다.

- 전국 유통망을 통한 안정적인 LPG공급 운영 능력: 본사를 중심으로 중부지사, 동부지사, 서부지사, 제주지사 총 4개의 국내영업지사를 통해 전국적인 유통망을 구축하고 국내 유수의 정유사와 석유화학사 등의 대형고객을 비롯하여 주요 산업체에 연료용, 원료용 LPG를 안정적으로 공급하고 있습니다.

(4) 위험관리의 한계

위와 같은 SK가스㈜의 리스크 Hedge 관리방안에도 불구하고 회사의 모든 시장위험을 Hedge 할 수는 없으며, 위험 Hedge에 한계가 있습니다.

[SK바이오사이언스]

(1) 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 공정가치 또는 미래현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 외환위험 및 기타 가격위험의 세가지 유형의 위험으로 구성됩니다. 시장위험에 영향을 받는 금융상품에는 차입금과 사채, 예금, 채무 및 지분 투자 및 파생금융상품이 포함됩니다.

다음의 민감도 분석은 당분기말 및 전기말의 재무상태표와 관련이 있습니다.

민감도 분석은 당분기말 현재 순부채 금액, 부채와 파생 상품의 고정이자율, 변동이자율 및 외화 금융상품 비율이 모두 일정하고 헷지 금리 지정에 기초하여 작성되었습니다.

이 분석은 시장 변수의 움직임이 퇴직연금 및 기타 퇴직 후 채무, 충당금의 장부가치에 미치는 영향을 제외합니다.

민감도 분석을 계산할 때는 다음과 같은 가정이 필요합니다.

- 관련 손익 계산서의 민감도는 각 시장위험의 가정된 변화의 효과입니다. 이는

위험회피 회계의 효과를 포함하여 당분기말 및 전기말에 보유한 금융자산 및

금융부채를 기초로 합니다.

1) 이자율위험

이자율위험은 시장금리의 변동으로 인해 금융상품의 공정가치 또는 미래현금흐름이 변동될 위험입니다. 시장금리변동 위험에 대한 SK바이오사이언스㈜의 변동은 주로 변동 이자율이 적용되는 SK바이오사이언스㈜의 장기부채와 관련이 있습니다. SK바이오사이언스㈜의 경영진은 통화스왑 및 이자율스왑계약을 체결하여 시장이자율의 변동으로 인한 금융상품의 미래현금흐름 변동위험을 관리하고 있으며, 이외의 시장이자율 변동이 SK바이오사이언스㈜에 미치는 영향은 중요하지 않을것으로 판단하고 있습니다.

2) 외환위험

외환위험은 외환변동으로 인해 공정가치 또는 미래현금흐름이 변동될 위험입니다. SK바이오사이언스㈜가 환율변동위험에 노출되는 것은 주로 SK바이오사이언스㈜의 영업활동(매출 또는 비용이 외화로 표시되는 경우) 및 외화 자금조달과 관련되어 있습니다. SK바이오사이언스㈜는 내부적으로 원화환율 변동에 대한 환위험을 정기적으로 측정하고 있으며, 특히 외화사채 등의 환율변동위험을 회피하기 위하여 통화스왑계약을 체결하여 관리하고 있습니다.

SK바이오사이언스㈜는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있으며 통화선물 거래를 통해 환위험을 효과적으로 관리하고 있어 손익에 미치는 영향은 제한적입니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 한편, SK바이오사이언스㈜가 보유한 기타포괄손익-공정가치 측정 금융자산 중 상장지분상품은 가격변동위험에 노출되어 있습니다.

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 SK바이오사이언스㈜에 재무손실이 발생할 위험입니다.

1) 매출채권, 기타채권 및 계약자산

SK바이오사이언스㈜는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 SK바이오사이언스㈜의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권, 기타채권 및 계약자산 잔액에 대한지속적인 관리업무를 수행하고 있습니다. SK바이오사이언스㈜는 보고서 작성 기준일 현재 주요 고객채권 및 계약자산에 대한 손상여부를 개별적으로 인식하고 있으며, 추가로 소액다수채권의 경우 유사한 신용위험의 특성을 가진 금융자산의 집합에 포함하여 집합적으로 손상을 검토하고 있습니다.

2) 기타의 자산

현금성자산, 단기예금, 채무증권 및 장ㆍ단기대여금 등으로 구성되는 SK바이오사이언스㈜의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 SK바이오사이언스㈜의 신용위험 노출정도는 파생금융상품을 제외하고는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, SK바이오사이언스㈜는 우리은행 등의 금융기관에 현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

SK바이오사이언스㈜는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며,금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

(4) 자본관리

자본관리의 주 목적은 SK바이오사이언스㈜의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

SK바이오사이언스㈜는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당분기중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

[SK디앤디]

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. SK디앤디㈜는 내부적으로 이자율 1% 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다.

SK디앤디㈜는 변동금리부 장기차입금 중 일부에 대하여 이자율위험을 관리하기 위한 이자율스왑 등 파생상품계약을 체결하고 있으며, 이에 따라 보고기간종료일 현재 파생상품계약으로 인하여 금리가 고정된 차입금을 제외한 변동이자율이 적용되는 장기차입금은 46,500백만원(전기말 78,062백만원)입니다.

2) 환위험

환위험은 환율의 변동으로 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| EUR | 893 | 514 | - | 1,049 |

| ※ | 연결재무제표 기준입니다. |

보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동할 경우 당분기 및 전기 손익에 미치는 영향은 다음과 같습니다. SK디앤디㈜는 내부적으로 원화환율변동에 대한 환위험을 정기적으로 측정하고 있으며, 통화선물거래를 통해 환위험을 효과적으로 관리하고 있어 손익에 미치는 영향은 제한적입니다.

| (단위 : 백만원) |

| 구 분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| EUR | 19 | (19) | (52) | 52 |

| ※ | 연결재무제표 기준입니다. |

SK디앤디㈜는 은행과 통화파생상품거래를 함에 있어서 별도 증거담보 제공없이 상품거래를 하기 위한 파생거래 손실한도 약정을 체결하고 있습니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, SK디앤디㈜의 장기투자자산 중 상장지분상품은 없습니다. 공동기업및관계기업투자 중 시장성 있는 주식의 공정가치는 다음과 같으며, SK디앤디㈜는 해당 지분투자에 대하여 지분법을 적용하고 있으므로 주가 변동이 SK디앤디㈜의 손익에 미치는 영향은 제한적입니다.

| (단위 : 백만원) |

| 구 분 | 회사명 | 당분기말 | 전기말 |

|---|---|---|---|

| 관계기업투자 | ㈜디앤디플랫폼위탁관리부동산투자회사 | 25,696 | 24,255 |

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 SK디앤디㈜에 재무손실이 발생할 위험입니다.

1) 매출채권및기타채권

SK디앤디㈜는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 SK디앤디㈜의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권및기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. SK디앤디㈜는 보고기간종료일 현재 주요 고객 채권에 대한 손상여부를 개별적으로 인식하고 있으며, 추가로 소액다수채권의 경우 유사한 신용위험의 특성을 가진 금융자산의 집합에 포함하여 집합적으로 손상을 검토하고 있습니다.

2) 기타의 자산

현금, 단기예금 및 장ㆍ단기대여금 등으로 구성되는 SK디앤디㈜의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 SK디앤디㈜의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, SK디앤디㈜는 우리은행 등의 금융기관에 현금및현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

보고기간종료일 현재 신용위험에 노출된 금융자산은 다음과 같으며, 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 상각후원가측정금융자산 | 205,809 | 200,617 |

| 당기손익-공정가치측정 금융자산 | 165,324 | 171,214 |

| 위험회피지정파생상품 | 655 | 342 |

| 위험회피비지정파생상품 | 7136 | 7,136 |

| 합 계 | 378,924 | 379,309 |

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. SK디앤디㈜는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

(4) 자본관리

자본관리의 주 목적은 SK디앤디㈜의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

SK디앤디㈜는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당분기 중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

SK디앤디㈜는 총부채를 자기자본으로 나눈 부채비율을 사용하고 있으며, 보고기간종료일 현재 총부채 및 자기자본은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총부채 | 920,762 | 892,194 |

| 자기자본 | 566,623 | 570,031 |

| 부채비율 | 162.50% | 156.52% |

[SK이터닉스]

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.

시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. SK이터닉스㈜는 내부적으로 이자율 1% 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다. 보고기간종료일 현재 변동이자율이 적용되는 장기차입금은 48,383백만원이며, 다른 모든 변수가 일정하고 이자율이 1%p 변동 시 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기 | |

|---|---|---|

| 1% 포인트 상승 | 1% 포인트 하락 | |

| 변동이자부차입금 | (484) | 484 |

2) 환위험

환위험은 환율의 변동으로 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 | |

|---|---|---|

| 자산 | 부채 | |

| USD | 160 | 5,248 |

| EUR | - | 7,085 |

| CNY | 503 | 10,415 |

| ※ | 연결재무제표 기준입니다. |

보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동할 경우 당분기 손익에 미치는 영향은 다음과 같습니다. SK이터닉스㈜는 내부적으로 원화환율변동에 대한 환위험을 정기적으로 측정하고 있으며, 통화선물거래를 통해 환위험을 효과적으로 관리하고 있어 손익에 미치는 영향은 제한적입니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 | |

|---|---|---|

| 5% 상승시 | 5% 하락시 | |

| USD | (254) | 254 |

| EUR | (354) | 354 |

| CNY | (496) | 496 |

| ※ | 연결재무제표 기준입니다. |

SK이터닉스㈜는 은행과 통화파생상품거래를 함에 있어서 별도 증거담보 제공없이 상품거래를 하기 위한 파생거래 손실한도 약정을 체결하고 있습니다. 상기 언급된 이자율위험 및 환위험 관리를 위하여 SK이터닉스㈜가 실행하는 Hedge 관련 파생상품에 관련된 사항은 아래 파생상품거래현황을 참고하시기 바랍니다.

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, SK이터닉스㈜의 장기투자자산 중 상장지분상품은 없습니다.

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 SK이터닉스㈜에 재무손실이 발생할 위험입니다.

1) 매출채권 및 기타채권

SK이터닉스㈜는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 SK이터닉스㈜의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. SK이터닉스㈜는 보고기간종료일 현재 주요 고객 채권에 대한 손상여부를 개별적으로 인식하고 있으며, 추가로 소액다수채권의 경우 유사한 신용위험의 특성을 가진 금융자산의 집합에 포함하여 집합적으로 손상을 검토하고 있습니다.

2) 기타의 자산

현금, 단기예금 및 장ㆍ단기대여금 등으로 구성되는 SK이터닉스㈜의 기타의 자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 SK이터닉스㈜의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, SK이터닉스㈜는 우리은행 등의 금융기관에 현금 및 현금성자산 및 단기금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

보고기간종료일 현재 신용위험에 노출된 금융자산은 다음과 같으며, 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 |

|---|---|

| 상각후원가측정금융자산 | 112,768 |

| 당기손익-공정가치측정 금융자산 | 21,785 |

| 기타포괄손익-공정가치측정 금융자산 | - |

| 위험회피지정파생상품 | 5,117 |

| 합 계 | 139,670 |

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

SK이터닉스㈜는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

(4) 자본관리

자본관리의 주 목적은 SK이터닉스㈜의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

SK이터닉스㈜는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당분기 중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다. SK이터닉스㈜는 총부채를 자기자본으로 나눈 부채비율을 사용하고 있으며, 보고기간종료일 현재 총부채 및 자기자본은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기말 |

|---|---|

| 총부채 | 489,722 |

| 자기자본 | 241,973 |

| 부채비율 | 202.39% |

[SK플라즈마]

(1) 외환위험에 대한 공정가치위험회피

현재 SK플라즈마㈜는 외화차입금에 대한 외화위험을 회피하기 위하여 위험회피수단으로 지정된 통화스왑계약을 보유하고 있습니다. 외화차입금 최종 만기는 2025년 10월에 도래할 것으로 예측됩니다. 상기의 통화스왑계약의 조건은 외화차입금의 상환스케쥴과 일치하도록 체결되었습니다. 계약의 당사자들은 현금을 담보로 통화스왑계약을 체결하고 있어 이는 계약과 관련된 신용위험(거래상대방 및 SK플라즈마㈜신용위험)을 효율적으로 감소시킵니다. 결과적으로 위험회피는 매우 효과적으로 평가되었습니다.

SK플라즈마㈜는 국제거래에 따라 매출과 매입의 일부에 대해 외화위험에 노출되어 있습니다. 이러한 위험을 감소시키기 위해 SK플라즈마㈜는 주기적으로 향후 12개월 동안 예상되는 매출과 매입에 근거하여 주요 통화(달러, 유로 및 엔)에 대한 순노출을 모니터링하고 있습니다. 그리고 SK플라즈마㈜는 이러한 노출을 회피하기 위해 외화통화선도계약을 체결합니다. 영업목적상 SK플라즈마㈜는 이러한 통화선도계약을 위험회피로 지정하지 않았습니다. 따라서 모든 선도계약의 공정가치 변동은 당분기손익으로 인식됩니다.

(2) 이자율위험에 대한 현금흐름위험회피

SK플라즈마㈜는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율위험에 노출되어 있습니다. SK플라즈마㈜는 이자율위험을 관리하기 위하여 고정금리부 차입금과 변동금리부 차입금의 적절한 균형을 유지하고 이자율스왑계약을 체결하고 있습니다. SK플라즈마㈜는 이자율스왑계약에 따라 사전에 정해진 명목원금에 고정이자율과 변동이자율의 차이를 적용하여 계산된 차액을 교환합니다. 이러한 계약은 SK플라즈마㈜가 이자율의 변동으로 인한 변동금리부 부채의 현금흐름 변동위험을 완화할 수 있도록 합니다.

위험회피활동은 이자율 현황과 정의된 위험성향을 적절히 조정하기 위해 정기적으로 평가되며 최적의 위험회피전략이 적용되도록 하고 있습니다.

[울산지피에스]

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

다음의 민감도 분석은 당분기말 및 전기말과 관련되어 있습니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 울산지피에스㈜는 내부적으로 이자율 1% Point 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다.

당분기말 현재 변동이자율이 적용되는 차입금은 347,900,000천원(전기말:347,900,000천원)이며, 다른 모든 변수가 동일하고 이자율이 변동하는 경우 변동이자부 차입금의 이자비용이 당분기 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 1%p 상승 시 | 1%p 하락 시 | 1%p 상승 시 | 1%p 하락 시 | |

| 세전이익 | (3,479,000) | 3,479,000 | (3,479,000) | 3,479,000 |

2) 환위험

환위험은 환율의 변동으로 금융상품의 공정가치, 미래현금흐름 및 손익이 변동할 위험입니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기말 | |

|---|---|---|

| 자산 | 부채 | |

| USD | 4,399,500 | 1,065,379 |

| EUR | - | 1,635,478 |

보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동할 경우 당분기 손익에 미치는 영향은 다음과 같습니다. 울산지피에스㈜는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있으며 통화선물거래를 통해 환위험을 효과적으로 관리하고 있어 손익에 미치는 영향은 제한적입니다.

| (단위 : 천원) |

| 구 분 | 당분기 | |

|---|---|---|

| 5% 상승시 | 5% 하락시 | |

| USD | 166,706 | (166,706) |

| EUR | (81,774) | 81,774 |

3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 울산지피에스㈜가 보유한 금융자산 및 금융부채 중 가격변동위험에 노출되어 있는 항목은 없습니다.

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 울산지피에스㈜에 재무손실이 발생할 위험입니다.

1) 매출채권

고객신용위험은 고객신용위험 관리와 관련된 울산지피에스㈜의 확립된 정책, 절차 및 통제를 조건으로 하여 각 사업단위에 의해 관리됩니다. 고객의 신용도는 광범위한 신용등급 평점표를 기준으로 평가되며 개별 신용한도는 이 평가에 따라 정의됩니다.

2) 금융자산

보통예금, 정기예금 및 임차보증금 등으로 구성되는 울산지피에스㈜의 금융자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 울산지피에스㈜의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다.

한편, 울산지피에스㈜는 국민은행 등의 금융기관에 현금및현금성자산 및 정기예금 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

보고기간종료일 현재 신용위험에 대한 최대노출정도는 아래에 기술된 금융자산 장부금액입니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

합 계 |

|---|---|---|---|

| 유동자산: | |||

| 현금및현금성자산 | - | 150,255,078 | 150,255,078 |

| 매출채권 | - | 66,613,722 | 66,613,722 |

| 기타유동금융자산 | - | 43,290,147 | 43,290,147 |

| 소 계 | - | 260,158,947 | 260,158,947 |

| 비유동자산: | |||

| 기타비유동금융자산 | - | 193,486 | 193,486 |

| 합 계 | - | 260,352,433 | 260,352,433 |

| (전기말) | (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

합 계 |

|---|---|---|---|

| 유동자산 | |||

| 현금및현금성자산 | - | 141,311,062 | 141,311,062 |

| 매출채권 | - | 70,945,303 | 70,945,303 |

| 기타유동금융자산 | 577,479 | 39,170,076 | 39,747,555 |

| 소 계 | 577,479 | 251,426,441 | 252,003,920 |

| 비유동자산: | |||

| 기타비유동금융자산 | - | 440,000 | 440,000 |

| 합 계 | 577,479 | 251,866,441 | 252,443,920 |

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

울산지피에스㈜는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 금융상품의 만기와 현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

보고기간종료일 현재 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 1년 미만 | 2년 이하 | 5년 이하 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 147,012 | - | - | - | 147,012 |

| 기타유동금융부채 | 203,547,458 | - | - | - | 203,547,458 |

| 리스부채 | 362,650 | 108,706 | 38,537 | - | 509,893 |

| 기타유동부채 | - | - | - | - | - |

| 사채 | 129,222,322 | 36,738,269 | 153,928,396 | - | 319,888,987 |

| 장기차입금 | 33,655,660 | 40,774,068 | 182,289,646 | 858,283,964 | 1,115,003,338 |

| 합 계 | 366,935,102 | 77,621,043 | 336,256,579 | 858,283,964 | 1,639,096,688 |

| (전기말) | (단위: 천원) |

| 구 분 | 1년 미만 | 2년 이하 | 5년 이하 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 40,921,691 | - | - | - | 40,921,691 |

| 기타유동금융부채 | 214,416,362 | - | - | - | 214,416,362 |

| 리스부채 | 172,246 | 100,446 | 57,593 | - | 330,285 |

| 기타유동부채 | 1,600,547 | - | - | - | 1,600,547 |

| 사채 | 229,177,915 | 3,274,300 | 81,750,256 | - | 314,202,471 |

| 장기차입금 | 33,655,660 | 33,655,660 | 182,785,183 | 873,205,491 | 1,123,301,995 |

| 합 계 | 519,944,421 | 37,030,406 | 264,593,032 | 873,205,491 | 1,694,773,351 |

(4) 자본관리

자본관리의 주 목적은 울산지피에스㈜의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

울산지피에스㈜는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당분기 중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

울산지피에스㈜는 총부채를 자기자본으로 나눈 부채비율을 사용하고 있으며, 보고기간 종료일 현재 총부채 및 자기자본은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총부채 | 1,218,877,013 | 1,266,586,349 |

| 자기자본 | 363,074,644 | 328,331,180 |

| 부채비율 | 335.71% | 385.76% |

[SK멀티유틸리티]

- 해당사항 없음

나. 파생상품 및 풋백옵션 등 거래 현황

[SK디스커버리]

(1) 주요 파생계약의 상세 내역

당사는 2019년 6월 에스케이에코플랜트㈜(구, SK건설㈜) 보유주식을 처분과 동시에 거래상대방인 투자자들과 매각주식을 기초자산으로 하는 주가수익스왑 (Price Return Swap) 계약을 체결하였으며, 주요 계약내용은 다음과 같습니다.

| 구 분 | 내 용 |

| 최초계약일 | 2019-06-24 |

| 연장계약일 | 2022-06-24 |

| 만기일 | 2025-06-24 |

| 계약금액 | 221,683백만원 |

| 기초자산 | 에스케이에코플랜트㈜(구, SK건설㈜) 보통주 7,268,287주 |