|

|

대표이사등의 확인 |

분 기 보 고 서

(제 57 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 LS |

| 대 표 이 사 : | 명노현 |

| 본 점 소 재 지 : | 서울시 용산구 한강대로 92 LS용산타워 |

| (전 화) 02-2189-9754 | |

| (홈페이지) http://www.lsholdings.com | |

| 작 성 책 임 자 : | (직 책) 재경부문장 (성 명) 이태호 상무 |

| (전 화) 02-2189-9754 | |

| 작 성 자 : | (직 책) 공시담당 (성 명) 김연옥 과장 |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

회사의 개요는 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(반기/사업보고서에 기재 예정)

2. 회사의 연혁

회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(사업보고서 등에 기재 예정)

3. 자본금 변동사항

자본금의 변동사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(사업보고서 등에 기재 예정)

4. 주식의 총수 등

주식의 총수등은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(반기/사업보고서에 기재 예정)

5. 정관에 관한 사항

정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(반기/사업보고서에 기재 예정)

II. 사업의 내용

1. 사업의 개요

지주회사(持株會社, Holding Company)란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 해당회사의 법적기준 이상의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 목적으로 하는 회사입니다. 지주회사는 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 어떠한 사업활동도 하지 않고, 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금을 주된 수입원으로 하고 있습니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사입니다.

당사는 LS상표권의 소유주로서 브랜드의 가치제고 및 육성, 보호 활동을 종합적으로 수행해 나가고 있습니다. 그 일환으로 2010년 1월 1일부터는 LS상표권을 사용하는 회사와 상호간에 상표사용계약을 체결하여 사용상의 권리와 의무를 명확히 함과 아울러 상표권 사용료를 수취하고 있습니다. 상표권 사용료는 상표권을 사용하는 회사의 매출액을 기준으로 산정되며, 2024년 인식한 상표권 사용수익은 506억원입니다.

당사는 연결기준의 사업형태를 고려하여 전선사업부문, 일렉트릭사업부문, 엠트론사업부문, 엠앤엠사업부문, 아이앤디사업부문으로 사업을 구분하고 있습니다. 전선사업부문은 전선, 전력, 통신 등으로 세분하였고, 일렉트릭사업부문은 전력, 자동화,금속, IT 등으로 세분하였으며, 엠트론사업부문은 기계와 부품, 엠앤엠사업부문은 금속, 귀금속, 화성 등 그리고 아이앤디사업부문은 부동산 개발사업부문과 해외사업부문으로 세분화 하였습니다.

당사 및 종속회사의 사업부문별 주요 제품 및 고객은 아래와 같습니다.

| 구분 | 주요재화 및 용역 | 주요고객 | |

|---|---|---|---|

| 전선사업부문 | 전선 | 피복선, 산업용특수케이블 등 | GS건설, LG전자 등 |

| 전력 | 송배전용 초고압케이블 등 | 한국전력 등 | |

| 통신 | 광케이블, Data케이블 등 | KT, GS건설 등 | |

| 일렉트릭사업부문 | 전력 | 계량기,계전기,초고압,배전반 등 | 한국전력, 해외전력청, IT관련기업 등 |

| 자동화 | PLC,INVERTER 등 | 반도체, LCD 등 생산설비업체 등 | |

| 금속 | 동관,STS관 등 | 조선업체, 한국가스공사 등 | |

| IT | ERP 유지보수, 데이터센터, IT 시스템설계 구축, 스마트 팩토리 등 |

LS 그룹사 등 | |

| 엠트론사업부문 | 기계 | 트랙터, 사출성형기, 방위사업(궤도) | 농협, CNH 등 E-Solution 및 기타 사출업체 등 방위사업청, 현대로템, 한화에어로스페이스 등 |

| 부품 | 전자부품 | 삼성전자, Lenovo 등 | |

| 엠앤엠사업부문 | 금속 | 전기동 | LS전선, 대한전선, 삼동 등 |

| 귀금속 | 금 ,은 등 | 삼성금거래소, 신한메탈 등 | |

| 화성 등 | 황산, 희소금속 등 | Trammo, Glencore 등 | |

| 아이앤디사업부문 | 부동산 | 부동산 개발 사업 | 군포, 안양 지구단위구역 입주자 |

| 해외투자 | Cyprus Investments 투자사업 | 북미, 유럽 등 수요자 | |

당사 및 종속회사의 사업부문별 매출 현황은 아래와 같습니다.

| (단위: 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 전선 | 제품 상품 |

피복선, 산업용특수케이블, 권선,전력선, 알루미늄,해저 케이블,광통신, Data cable 등 |

수출 | 1,067,205 | 3,435,240 | 3,096,158 |

| 내수 | 876,477 | 3,330,029 | 3,120,896 | |||

| 합계 | 1,943,683 | 6,765,269 | 6,217,054 | |||

| 일렉트릭 | 제품 상품 |

저압,고압, 시스템. 초고압 Drive, PLC, 교통SOC,동관, STS, 대형후육관 등 |

수출 | 489,299 | 2,334,549 | 2,020,609 |

| 내수 | 542,786 | 2,217,288 | 2,209,874 | |||

| 합계 | 1,032,084 | 4,551,837 | 4,230,483 | |||

| 엠트론 | 제품 상품 |

트랙터, 사출기, 커넥터 등 |

수출 | 226,887 | 696,794 | 578,832 |

| 내수 | 120,968 | 358,606 | 304,927 | |||

| 합계 | 347,854 | 1,055,400 | 883,759 | |||

| 엠앤엠 | 제품 상품 |

전기동 금, 은 황산 등 |

수출 | 798,423 | 4,524,004 | 4,494,223 |

| 내수 | 2,032,298 | 7,592,325 | 5,660,556 | |||

| 합계 | 2,830,721 | 12,116,329 | 10,154,779 | |||

| 아이앤디 | 제품 상품 |

부동산 임대, 부동산 매각, 통신선,권선 |

수출 | 1,164,159 | 4,396,138 | 3,809,786 |

| 내수 | 4,198 | 16,827 | 16,920 | |||

| 합계 | 1,168,357 | 4,412,965 | 3,826,706 | |||

| 기타 조정 (지주부문 및 LS글로벌의 각 사업부문간 내부거래) |

수출 | (338,788) | (1,143,056) | (777,575) | ||

| 내수 | (70,339) | (214,081) | (54,463) | |||

| 합계 | (409,127) | (1,357,137) | (832,038) | |||

| 합 계 | 수출 | 3,407,185 | 14,243,669 | 13,222,033 | ||

| 내수 | 3,506,388 | 13,300,994 | 11,258,710 | |||

| 합계 | 6,913,573 | 27,544,663 | 24,480,743 | |||

※ 수출금액은 연결정산표 계정과목상의 외화매출금액이며, 해외법인의 매출은 수출금액으로 포함됨.

사업부문별 매출현황은 II. 사업의 내용의 4. 매출 및 수주상황을 참조하시고,

상세한 사업의 개요는 II. 사업의 내용의 7. 기타 참고사항을 참조하시기 바랍니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스에 관한 내용

| (단위: 백만원) |

| 사업부문 | 주요 제품 및 서비스 | 2025년 1분기 | 2024년 | 2023년 | ||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |||

| 전선부문 | 산업용전선부문 | 산업용특수케이블, 특수선, 권선 등 | 908,462 | 12.22 | 3,143,753 | 10.65 | 3,551,442 | 12.06 |

| 중간재부문(나동선) | 나동선 | 222,437 | 2.99 | 745,966 | 2.53 | 1,082,741 | 3.68 | |

| 에너지사업부문 | 전력선, 알루미늄, 해저케이블 등 | 778,008 | 10.47 | 2,736,154 | 9.27 | 3,112,572 | 10.57 | |

| 통신부문 | 광통신, Data cable 등 | 34,775 | 0.47 | 139,396 | 0.47 | 218,977 | 0.74 | |

| 일렉트릭부문 | 전력기기부문 | 저압기기,고압기기,계량기, 계전기,초고압, 배전반, 철도시스템 등 |

755,273 | 10.16 | 3,433,389 | 11.64 | 3,661,197 | 12.43 |

| 자동화부문 | PLC, INVERTER, 자동화시스템, 빌딩자동화 | 121,873 | 1.64 | 498,147 | 1.69 | 628,973 | 2.14 | |

| 금속부문 | 동관, STS, 후육관 | 131,368 | 1.77 | 521,450 | 1.77 | 563,437 | 1.91 | |

| IT부문 | 산업용 통신기기 | 23,570 | 0.32 | 98,851 | 0.34 | 101,047 | 0.34 | |

| 엠트론 부문 | 기계부문 | 트랙터, 사출기 등 | 323,201 | 4.35 | 957,497 | 3.24 | 1,325,413 | 4.50 |

| 부품부문 | 커넥터, UC 등 | 24,654 | 0.33 | 97,903 | 0.33 | 118,722 | 0.40 | |

| 엠앤엠 부문 | 동제련부문 | 전기동, 금 ,은 등 | 2,830,721 | 38.09 | 12,116,329 | 41.06 | 10,566,462 | 35.88 |

| 글로벌부문 | - | 비철금속 트레이딩 | 108,851 | 1.46 | 605,398 | 2.05 | 686,049 | 2.33 |

| 아이앤디부문 | 부동산개발부문 | 매각, 임대 | 4,198 | 0.06 | 16,827 | 0.06 | 16,920 | 0.06 |

| 해외투자부문 | 통신, 권선 | 1,164,159 | 15.66 | 4,396,138 | 14.90 | 3,813,096 | 12.95 | |

| LS JAPAN | - | 해외사업부문 | 100 | 0.00 | 83 | 0.00 | 0 | 0.00 |

※ 매출액과 비중은 연결조정을 고려하지 않은 단순 합산 기준입니다.

나. 제품 가격변동 추이

주요 제품별 가격변동 추이는 아래와 같습니다.

| (단위: 원) |

| 사업부문 | 품목 | 2025년 1분기 | 2024년 | 2023년 | 산출 기준 | ||

|---|---|---|---|---|---|---|---|

| 전선 | 전선 | 중간재(나동선) (TON) |

내수 | 14,152,000 | 12,967,000 | 11,261,000 | - 선정방법 : 사업부문의 수익성에 중요한 영향을 미치는 제품 선정 - 산출대상 : 주력 제품 판가 - 산출단위 및 산출방법 : 매출액 / 매출수량 |

| 수출 | - | 12,186,000 | 11,877,000 | ||||

| 에너지 | 전력선 (TON) |

내수 | 21,975,000 | 21,152,000 | 21,574,000 | ||

| 수출 | 26,763,000 | 36,860,000 | 34,810,000 | ||||

| 통신 | DATA선 (KM) |

내수 | 451,000 | 423,000 | 402,000 | ||

| 수출 | 530,000 | 457,000 | 406,000 | ||||

| 일렉트릭 | 전력 | 저압차단기 | 내수 | 115,000 | 115,000 | 115,000 | - 연말 출하가 기준 |

| 자동화 | PLC | 내수 | 163,000 | 156,000 | 173,000 | - 대표적 판매기종을 선정, 평균 판매단가 | |

| 금속 | 동관 | 내수 | 15,231,000 | 12,675,000 | 13,048,000 | - 산출단위 : 제품매출액/제품판매량 [원/톤], 선물거래가 반영 / - 산출방법 : 총평균 |

|

| 엠트론 | 기계 | 트랙터 | 내수 | 53,508,000 | 51,450,000 | 49,000,000 | - 사업부문의 수익성에 중요한 영향을 미치는 대표제품의 판매가격임. |

| 수출 | 20,884,663 | 19,567,707 | 18,234,749 | ||||

| 부품 | 커넥터 | 내수 | 67 | 67 | 66 | ||

| 수출 | 52 | 53 | 54 | ||||

| 엠앤엠 | 금속 | 전기동 | - | 9,340 | 9,147 | 8478 | 단위 : USD / ton, LME Official Cash Ask 연평균 가격 |

| 귀금속 | 금 | - | 2,859 | 2,388 | 1,942 | 단위 : USD / toz, 연평균 | |

| 은 | - | 32 | 28 | 23 | 단위 : USD / toz, 연평균 | ||

| 아이앤디 | 부동산 | 매각 | - | - | - | 1,425,000 | - 부동산 사업개발부문 단위당 가격 : 단위:원/㎡ - 해외투자 사업부문 판매량 단위: Copper Cable = MCF(Million conductor feet) |

| 임대 | - | - | - | - | |||

| 통신 | Copper Cable | - | 33,787,147 | 30,294,963 | 28,432,980 | ||

| 권선 | CTC and Flat Wire | - | 14,793,380 | 21,463,684 | 13,920,615 | ||

- 가격변동의 원인

제품 가격변동은 주로 LME(런던금속거래소) 동가격 변동에 영향을 받습니다. 다만, 사업 특성상 제품의 유형, 규격, 사양 등이 다양하여 매출 제품의 특성에 따라 판매가격이 변동하는 경향이 있습니다.

| (단위 : US$ / TON) |

| 년도 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| LME 동가 | 9,346 | 9,147 | 8,478 |

* 각 년도별 LME 평균 동가입니다.

- 토지매각 등 부동산 사업의 가격은 경기 변동 및 부동산 정책, 도시기반시설 확대 조성 및 개발 등에 대한 시장 기대 심리 등 다양한 원인들로부터 복합적으로 영향을 받습니다.

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

(1) 주요 원재료의 현황

| (단위: 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 2025년 매입액(누적) |

주요 매입처 | 비고 |

|---|---|---|---|---|---|---|

| 전선 | 원재료, 상품 등 | 전기동 및 알루미늄 | 전선 선재 등 | 1,041,699 | 엘에스엠앤엠(주) 외 다수 | 엘에스엠앤엠(주)은 계열관계 |

| 일렉트릭 | 원재료, 상품 등 | MAIN Ass'y, 동,수지물,규소강판 등 | 차단기, 전기도체, 커버 등 | 574,157 | ㈜태인 외 다수 | - |

| 엠트론 | 원재료, 상품 등 | ENGINE 류 등 | Tractor 자재 등 | 19,616 | FPT Industrial S.p.A. 외 다수 | - |

| 엠앤엠 | 원재료 등 | 동정광, 슬라임 등 | 전기동, 금, 은 생산 | 2,697,505 | PT. AMMAN Mineral, BHP Billiton 등 | - |

| 아이앤디 | 원재료, 상품 등 | 전기동 및 알루미늄 | 전선 선재 등 | 555,427 | Arubis, Southwire 외 다수 | - |

* 아이앤디 : 단위 = 1,000 USD

(2) 주요 원재료 가격변동 추이

| [HR고로 단위: 원/Kg, 구리단위 : USD/Ton, 환봉단위: 원/Kg] |

| 항목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| HR 고로(국내) | 815 | 822 | 980 |

| HR 고로(수입) | 772 | 774 | 889 |

| 구리(현물) | 9,346 | 9,147 | 8,478 |

| 환봉 | 1,701 | 1,310 | 1,376 |

※ 일본, 중국산 철강 덤핑에 따라 국내철강의 수요부진이 지속되고 있습니다.

※ 2025년도 HR 고로(국내) 유통 평균가는 Kg 당 누적평균 약 815원, 2024년도 평균가(822원)와 비교시 약 7원의 하락이 있었습니다.

나. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산능력의 산출근거

1) 주요 제품에 대한 생산능력은 아래와 같습니다.

| (단위: 백만원) |

| 사업부문 | 품목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 전선 | 중간재 | 나동선 | 구미 | 271,070 | 933,741 | 1,066,464 |

| 산업용전선부문 | 특수선, 산업용 특수케이블 | 구미/인동/동해 | 136,429 | 364,888 | 406,323 | |

| 전력선부문 | 전력, 해저케이블 등 | 구미/동해 | 375,266 | 1,160,489 | 133,670 | |

| 통신부문 | 광섬유/동선 | 인동/구미 | 24,791 | 166,634 | 133,670 | |

| 일렉트릭 | 전력 | 기기 | 청주/무석 | 266,659 | 1,139,849 | 1,066,273 |

| 인프라 | 청주/부산/베트남 | 448,921 | 1,841,843 | 1,947,938 | ||

| 자동화 | Solution | 천안/무석 | 110,830 | 467,019 | 470,898 | |

| 금속 | 동관 | 장항 | 106,966 | 401,100 | 362,700 | |

| STS관 | 장항/부산 | 23,441 | 95,600 | 96,100 | ||

| EV-Relay | EV-Relay | 청주 | 8,177 | 38,070 | 50,300 | |

| 엠트론 | 기계 | 트랙터 | 전주/청도/브라질 | 550,471 | 550,885 | 550,040 |

| 사출기 | 전주/무석 | 54,182 | 215,247 | 173,365 | ||

| 부품 | 커넥터 | 안양 | 13,559 | 61,184 | 63,655 | |

| 엠앤엠(*1) | 금속 | 전기동 | 온산 | 170,000 | 680,000 | 680,000 |

| 귀금속 | 금 | 온산 | 15 | 60 | 60 | |

| 은 | 온산 | 300 | 1,200 | 1,200 | ||

| 아이앤디(*2) | 해외투자 | 권선(Global Magnet Wire) | 해외 | 143.6 | 337 | 333.7 |

| 통신(Copper Cable) | 해외 | 5,448 | 21,792 | 21,792 | ||

| 통신(Fiber Cable) | 해외 | 2,580,500 | 10,322,000 | 8,166,000 | ||

(*1)엠앤엠 금속(전기동), 귀금속(금,은) 단위는Ton

(*2) 아이앤디

- 주1) 권선(Global Magnet Wire)의 단위는 1,000 MT(Metric tonnes)

- 주2) 통신(Communications)의 단위는 Copper Cable의 경우 MCF(Million

conductor feet)이며, Fiber Cable의 경우는 FKM(Fiber Kilometer)

2) 생산능력의 산출근거

□ 전선사업부문

- 산출기준 : 최대생산능력, 제조원가 기준

- 산출방법 : 생산실적과 가동률 대비

- 평균가동시간 : 당해 사업연도의 가동률 참조

□ 일렉트릭사업부문

- 기기 : 생산실적/회수율

- T&D, Solution : 외주생산액 + 자작생산액/회수율

- 금속 : 동관, STS관 공히 표준생산 능력 및 생산 capa 감안

□ 엠트론사업부문

- 트랙터, 사출기, 부품은 당사와 주요 종속회사의 수치를 합산함.

- 산출기준 : 생산계획, 제조원가 기준.

□ 엠엔앰사업부문

- 최대 생산 능력 기준

□ 아이앤디사업부문

해당기간 설비의 이론적인 생산능력을 기준으로 산출하였으며, 가동률은 이론적 생산실적/생산능력으로 산출 하였음

(2) 생산실적

| (단위: 백만원) |

| 사업부문 | 품목 | 사업소 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 전선 | 중간재 | 나동선 | 구미 | 272,824 | 918,964 | 1,029,380 |

| 산업용 전선 |

권선,특수선, 산업용 특수케이블 |

구미/인동/동해 | 88,281 | 364,741 | 366,061 | |

| 전력선 | 전력,해저케이블 등 | 구미/동해 | 284,842 | 1,094,525 | 1,061,529 | |

| 통신 | 광섬유/동선 | 인동/구미 | 17,632 | 70,954 | 107,925 | |

| 일렉트릭 | 전력 | 기기 | 청주/무석 | 244,125 | 1,031,089 | 961,170 |

| 인프라 | 청주/부산/베트남 | 397,919 | 1,619,353 | 1,407,199 | ||

| 자동화 | Solution | 천안/무석 | 82,269 | 353,119 | 409,256 | |

| 금속 | 동관 | 장항 | 92,841 | 343,200 | 308,100 | |

| STS관 | 장항/부산 | 17,022 | 71,300 | 88,600 | ||

| EV-Relay | EV-Relay | 청주 | 6,460 | 38,873 | 41,225 | |

| 엠트론 | 기계 | 트랙터 | 전주/중국/브라질 | 379,389 | 304,882 | 406,847 |

| 사출기 | 전주/중국 | 47,532 | 171,477 | 140,753 | ||

| 부품 | 커넥터 | 안양/베트남 | 13,498 | 63,049 | 61,105 | |

| 엠앤엠(*1) | 금속 | 전기동 | 온산 | 120,134 | 572,217 | 573,105 |

| 귀금속 | 금 | 온산 | 6,512 | 35,086 | 31,358 | |

| 은 | 온산 | 82,574 | 387,726 | 406,329 | ||

| 아이앤디(*2) | 해외투자 | 권선(Global Magnet Wire) | 해외 | 94 | 225 | 231 |

| 통신(Copper Cable) | 해외 | 2,341 | 9,280 | 10,725 | ||

| 통신(Fiber Cable) | 해외 | 1,262,304 | 4,191,306 | 4,678,416 | ||

(*1)엠앤엠 금속(전기동) 단위는 Ton, 귀금속(금,은) 단위는 kg

(*2) 아이앤디

- 주1) 권선(Global Magnet Wire)의 단위는 1,000 MT(Metric tonnes)

- 주2) 통신의 단위는 Copper Cable의 경우 MCF(Million conductor feet)이며, Fiber Cable의

경우는 FKM(Fiber Kilometer)임

(3) 가동률

□ 전선사업부문

| (단위 : %) |

| 사업부문 | 사업부문 | 품목 | 사업장 | 가동률 | 비고 |

|---|---|---|---|---|---|

| LS전선 | 중간재 | 나동선 | 구미 | 100.6% | 생산계획에 근거 |

| 산업용 전선 부문 |

특수선 | 인동 | 73.1% | 작업시간에 근거 | |

| 산업용 특수케이블 | 동해 | 57.3% | 가동시간에 근거 | ||

| 전력선 부문 |

부스덕트 | 구미 | 63.2% | 작업시간에 근거 | |

| 고압/초고압 케이블 | 구미 | 98.8% | 생산계획에 근거 | ||

| 저압/중압 케이블 | 구미 | 98.8% | 생산계획에 근거 | ||

| 해저케이블 | 동해 | 47.6% | 가동시간에 근거 | ||

| 통신사업 | 광섬유케이블 | 인동 | 71.1% | 생산계획에 근거 |

※ 사업 특성에 적합한 기준으로 가동률을 산출하였습니다.

- 생산계획에 근거

| 품 목 | 사업장 | 생산실적 | 생산계획 | 가동률 | 단위 |

|---|---|---|---|---|---|

| 나동선 | 구미 | 51,330 | 51,000 | 100.6% | 동량(ton) |

| 고압/초고압 케이블 | 구미 | 78,503 | 79,470 | 98.8% | km |

| 저압/중압 케이블 | 구미 | 2,079 | 2,104 | 98.8% | 동량(ton) |

| 광섬유케이블 | 인동 | 2,007,025 | 2,821,904 | 71.1% | f-km |

- 작업시간에 근거

| 품 목 | 사업장 | 가동가능시간 | 실제가동시간 | 평균가동률 | 비고 |

|---|---|---|---|---|---|

| 특수선 | 인동 | 51,285 | 37,513 | 73.1% | 인원 작업시간 |

| 부스덕트 | 구미 | 38,429 | 24,268 | 63.2% | 인원 작업시간 |

- 가동시간에 근거

| 품 목 | 사업장 | 가동가능시간 | 실제가동시간 | 평균가동률 | 단위 | 비고 |

|---|---|---|---|---|---|---|

| 산업용 특수케이블 | 동해 | 26,553 | 13,823 | 52.1% | 시간 | 설비 가동시간 |

| 해저케이블 | 동해 | 66 | 29 | 43.2% | 일수 | 공정별 설비 가동일 |

□ 일렉트릭사업부문

[LS ELECTRIC]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 청주 1 | 저압기기,고압기기,계량기 등 | 69,289 | 64,390 | 92.9 |

| 청주 2 | 배전반, 초고압GIS, 변압기 철도 SE 등 |

37,743 | 25,596 | 67.8 | |

| 부산 | 초고압변압기, HVDC Valve | 37,597 | 32,559 | 86.6 | |

| 자동화 | 천안 | PLC, INV, 자동화시스템 등 | 30,057 | 20,890 | 69.5 |

주1) 사업장별 생산능력을 기재하였습니다.

주2) 수주부문은 주문생산으로 가동률의 정확한 측정이 불가함에 따라 생산능력대비 생산실적(투입공수

기준)으로 단순계산하였습니다.

[LS메탈]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 동가공 | 장항 | 동관 | 2,160 | 2,030 | 94.0 |

| STS | 장항/부산 | STS관 | 2,160 | 1,750 | 81.0 |

[락성전기(무석)유한공사]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 무석 | 저압기기 등 | 13,742 | 9,389 | 68.3 |

[LS 이모빌리티솔루션]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| EV-Relay | 청주 | EV-Relay | 4,880 | 2,370 | 48.6 |

[LS ELECTRIC Vietnam]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 베트남 | 배전반 | 13,652 | 11,645 | 85.3 |

[락성전기(대련) 유한공사]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 대련 | 배전반 | 6,384 | 2,808 | 44.0 |

[LS 파워솔루션]

| (단위 : hour, %) |

| 사업부문 | 사업장 | 주요제품 | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|---|---|

| 전력 | 부산 | 배전변압기 | 22,142 | 16,822 | 76.0 |

| 울산 | 초고압변압기, 배전변압기 | 25,622 | 15,684 | 61.2 |

□ 엠트론사업부문

| (단위 : %) |

| 사업부문 | 품목 | 사업장 | 2025년 1분기 | 2024년 | 2023년 |

| 기계사업 | 트랙터 | 전주,중국,브라질 | 69 | 55 | 74 |

| 사출기 | 전주,중국 | 88 | 80 | 82 | |

| 부품사업 | 커넥터 | 안양, 베트남 | 100 | 103 | 96 |

※ 가동율은 생산능력대비 생산실적을 기준으로 산출.

※ 트랙터, 사출기 및 부품은 당사와 주요 종속회사를 합산한 수치임.

□ 엠앤엠사업부문

| (단위 : %) |

| 사업부문 | 품목 | 사업장 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|---|

| 전기동 | 전기동 | 온산 | 94.1% | 90.4% | 90.3% |

| 귀금속 | Au | 온산 | 99.1% | 115.5% | 93.4% |

| Ag | 온산 | 94.6% | 92.8% | 87.0% | |

| 화성 등 | 황산 | 온산 | 94.7% | 93.7% | 87.7% |

※ 상기 가동률은 생산계획 대비 생산실적의 비율로 산출하였음

□ 아이앤디사업부문

| (단위 : %) |

| 구 분 | 제 품 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 가동률 | 권선(Global Magnet Wire) | 66% | 67% | 69% |

| Copper Cable | 43% | 43% | 49% | |

| Fiber Cable | 49% | 41% | 57% |

※ 상기 가동률은 이론적 생산실적/생산능력으로 산출 하였습니다.

(4) 생산설비의 현황 등

당기말 현재 유형자산 장부금액 구성내역 및 장부금액의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 백만원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 선박 | 차량운반구 | 공구와기구 | 비품 | 건설중인 유형자산 |

기타 유형자산 |

합계 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 기초 | 1,436,065 | 1,073,458 | 153,391 | 1,394,551 | 42,123 | 13,895 | 97,682 | 130,520 | 807,396 | 30,136 | 5,179,217 |

| 취득 | 23,496 | 2,240 | 1,179 | 4,445 | - | 963 | 4,970 | 6,387 | 206,982 | 121 | 250,783 |

| 처분 | (41) | (81) | - | (830) | - | (180) | (101) | (12) | (53) | - | (1,298) |

| 감가상각비 | - | (15,611) | (2,879) | (52,898) | (820) | (1,058) | (9,713) | (12,584) | (2) | (848) | (96,413) |

| 대체(*1) | 23 | 13,039 | (8,100) | 31,165 | - | 703 | 3,118 | 7,852 | (47,672) | (233) | (105) |

| 기타(*2) | (56) | (4) | 56 | (2,223) | - | 73 | (26) | (115) | 6,789 | - | 4,494 |

| 외화환산조정 | (433) | 1,492 | 42 | 4,202 | 12 | (16) | 393 | 555 | 2,428 | (117) | 8,558 |

| 기말 | 1,459,054 | 1,074,533 | 143,689 | 1,378,412 | 41,315 | 14,380 | 96,323 | 132,603 | 975,868 | 29,059 | 5,345,236 |

| (*1) | 당분기 중 무형자산 및 투자부동산 등으로 대체되었습니다. |

| (*2) | 연결실체간 유형자산 거래 및 재고자산 대체 등 입니다. |

□ 전선사업부문

(1) 주요 국내사업장 현황

| 사업장 | 주소 | 비고 |

|---|---|---|

| 본사 | 경기도 안양시 동안구 엘에스로 127 | LS전선㈜ |

| 연구소 | 경기도 군포시 공단로 140번길 27 | LS전선㈜ |

| 사무소 | 서울특별시 용산구 한강대로 92 | LS전선㈜ |

| 공장 | 경상북도 구미시 수출대로 228 | LS전선㈜ |

| 공장 | 경상북도 구미시 3공단2로 238 | LS전선㈜ |

| 공장 | 강원도 동해시 대동로 215 | LS전선㈜ |

| 본사/공장 | 충청남도 천안시 동남구 풍세면 풍세3길 39 | JS전선㈜ |

| 공장 | 충청남도 천안시 동남구 목천읍 학수소사길 219-28 | JS전선㈜ |

| 본사 | 충청북도 충주시 목행동 국원대로 448 | ㈜지앤피 |

| 공장 | 충청북도 충주시 충주산단 2로 34 | ㈜지앤피 |

| 본사/공장 | 세종특별자치시 전동면 배일길 45 | 세종전선㈜ |

| 본사 | 경기도 군포시 공단로 140번길 27 | LS빌드윈㈜ |

| 공장 | 경상북도 문경시 신기로 20 | LS빌드윈㈜ |

| 본사 | 경기도 군포시 공단로140번길 27 | LS이브이코리아㈜ |

| 공장 | 경기도 군포시 고래들길 28 | LS이브이코리아㈜ |

| 본사/공장 | 경기도 군포시 엘에스로 45번길 120 | 가온전선㈜ |

| 사무소 | 경기도 안양시 동안구 엘에스로 127 | 가온전선㈜ |

| 공장 | 전라북도 전주시 덕진구 서귀로 77 | 가온전선㈜ |

| 공장 | 충청북도 괴산군 사리면 사리로 방축골길 44-56 | 가온전선㈜ |

| 본사/공장 | 경기도 오산시 경기대로 52-30 | ㈜모보 |

| 본사/공장 | 전라북도 익산시 낭산면 호천길 24-2 | 이지전선㈜ |

| 본사/공장 | 전라북도 익산시 석암로 7길 73-4(팔봉동) | ㈜디케이씨 |

| 본사/공장 | 충청남도 천안시 동남구 목천읍 학수소사길 219-28 | ㈜지앤피우드 |

| 본사/공장 | 경기도 안양시 동안구 엘에스로 116 | LS머트리얼즈㈜ |

| 본사/공장 | 경상북도 구미시 3공단2로 257 | LS알스코㈜ |

| 본사 | 부산 해운대구 송정광어골로 42 | LS마린솔루션㈜ |

| 본사/공장 | 경상북도 구미시 수출대로 228 | LS에코첨단소재㈜ (구, LS이브이씨㈜) |

(2) 주요 해외 생산법인 현황

| 지역 | 주소 |

|---|---|

| 중국 | 이창(LS홍치전람(호북)유한공사), 우시(락성전람(무석)유한공사) |

| 아시아 | 베트남 하이퐁(LS-VINA Cable & System Joint Stock Co.), 베트남 호치민(LS Cable & System Vietnam Co., Ltd.), 인도 구르가온/바왈(LS Cable India Pvt., Ltd.) 미얀마 양곤(LS-Gaon Cable Myanmar Co., Ltd.) 인도네시아 자카르타(PT.LSAG Cable Indonesia) |

| 북미 | 미국 타보로(LS Cable & System U.S.A.,Inc.) 미국 달라스(LS-Innocom Inc.) |

| 유럽 | 폴란드 지에르조니우프 (LS Cable & System Poland sp z o.o., LS EV Poland sp z o.o.) |

2) 생산설비의 현황 등

(1) 생산설비의 현황

- 2025년 1분기

| (단위:백만원) |

| 구분 | 토지 | 건물 | 기계장치 | 건설중인자산 | 기타 | 합 계 |

|---|---|---|---|---|---|---|

| 기초 장부금액 | 722,615 | 362,010 | 473,875 | 343,031 | 120,293 | 2,021,824 |

| 취득 | 23,496 | 98 | 1,060 | 75,866 | 1,130 | 101,650 |

| 대체 | - | 146 | 7,279 | (10,028) | 2,603 | - |

| 처분/폐기 | - | - | (64) | - | (8) | (72) |

| 감가상각 | - | (6,000) | (18,639) | - | (4,973) | (29,612) |

| 환율변동효과 | (511) | 356 | 1,507 | 536 | 41 | 1,929 |

| 기타 | - | - | 46 | (1,547) | - | (1,501) |

| 기말 장부금액 | 745,600 | 356,610 | 465,064 | 407,858 | 119,086 | 2,094,218 |

| 취득원가 | 605,614 | 684,082 | 1,371,543 | 407,858 | 376,265 | 3,445,362 |

| 감가상각누계액 | - | (303,227) | (840,269) | - | (245,310) | (1,388,806) |

| 손상차손누계액 | - | (22,163) | (65,889) | - | (11,866) | (99,918) |

| 정부보조금 | (2,120) | (2,082) | (321) | - | (3) | (4,526) |

| 재평가차액 | 142,106 | - | - | - | - | 142,106 |

□ 일렉트릭사업부문

당사는 안양시 동안구에 위치한 LS타워를 비롯하여 청주, 천안, 부산, 장항, 대구 등국내사업장 및 미국, 중국, 일본, 두바이, 유럽 등 해외사업장에서 주요 제품에 대한 제조, 개발, 마케팅, 영업 등의 사업활동을 수행하고 있습니다.

[국내 및 해외 주요 사업장 현황]

| 지역 | 사업장 | 소재지 |

| 국내 | LS타워(본사) | 경기도 안양시 동안구 엘에스로 |

| 청주사업장 | 충북 청주시 송정동 | |

| 천안사업장 | 충남 천안시 목천읍 삼성리 | |

| 부산사업장 | 부산광역시 강서구 화전동 | |

| LS메카피온 | 대구광역시 달서구 호림동 | |

| 엘에스영종스카이솔라 | 인천광역시 중구 공항동로 | |

| LS사우타 / 에이씨앤티시스템 | 경기도 안양시 동안구 엘에스로 | |

| LS메탈 / LS ITC | 서울특별시 용산구 한강대로 | |

| 장항사업장(LS메탈) | 충남 서천군 장항읍 장암리 | |

| 부산사업장(LS ELECTRIC/LS메탈) | 부산광역시 강서구 화전동 | |

| 엘티솔라 | 광주광역시 북구 첨단연신로 | |

| 씨엑스솔루션 | 부산광역시 강서구 대저2동 | |

| 엘펨스 | 부산광역시 기장군 기장읍 대청로72번길 | |

| LS이모빌리티솔루션 | 충북 청주시 흥덕구 백봉로 | |

| 엘에스이엔엠 | 경기도 안양시 동안구 학의로 | |

| KOC전기 | 부산광역시 강서구 녹단산단77로 | |

| 제스코이지 | 충청북도 청주시 흥덕구 강내면 태성리 | |

| 티라유텍 | 서울특별시 강남구 학동로5길 | |

| 중국 | 무석 | Wuxi, Jiangsu, P.R. China |

| 대련 | Dalian, P.R. China. | |

| 상해 | Shanghai, China. | |

| 아시아 | 베트남(LS ELECTRIC/LS메탈) | Bac Ninh, Vietnam. |

| 일본 | Akasaka, Minato-ku, Tokyo, Japan | |

| 튀르키예 | Istanbul,sancaktepe, Turkiye | |

| 인도네시아 | Jakarta,Tangerang, Indonesia | |

| 중동 | 두바이 | Dubai, United Arab Emirates |

| 유럽 | 유럽 | Hoofddorp, The Netherlands, Spain |

| 북미 | 미국(LS ELECTRIC /LS이모빌리티솔루션) |

County of New Castle, Delaware, USA |

| 5700 crooks Rd. STE445, Troy, MI 48098, USA | ||

| 중남미 | 멕시코(LS이모빌리티솔루션) | Durango, Mexico |

(2) 유형자산 증감현황

당사의 주요 생산설비는 토지, 건물, 구축물, 기계장치, 공구기구, 비품 및 건설중인 자산 등이 있으며, 당분기말 현재 장부가액은 8,813억원으로 전기말 대비 208억원 증가하였습니다. 신규취득은 440억원이고, 감가상각비는 216억원 입니다.

| [자산항목 : 토지] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 191,709 | - | - | - | 191,709 | - | |

| 중 국 | 자가보유 | - | - | - | - | - | - | |

| 아시아 | 자가보유 | 9,671 | - | 259 | - | 9,412 | - | |

| 북 미 | 자가보유 | 2,116 | - | 5 | - | 2,111 | - | |

| 기 타 | 자가보유 | - | - | - | - | - | - | |

| 합 계 | 203,496 | 0 | 264 | 0 | 0 | 203,232 | - | |

| [자산항목 : 건물] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 195,308 | 9,229 | 4 | 3,217 | - | 201,315 | - |

| 중 국 | 자가보유 | 5,770 | 10 | 20 | 177 | - | 5,583 | - |

| 아시아 | 자가보유 | 19,250 | 263 | 247 | 171 | - | 19,096 | - |

| 북 미 | 자가보유 | 13,568 | 35 | 33 | 96 | - | 13,473 | - |

| 기 타 | 자가보유 | - | - | - | - | - | - | - |

| 합 계 | 233,896 | 9,537 | 304 | 3,661 | 0 | 239,467 | - | |

| [자산항목 : 구축물] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 33,809 | 796 | 8,775 | 437 | - | 25,392 | - |

| 중 국 | 자가보유 | - | - | - | - | - | - | - |

| 아시아 | 자가보유 | - | - | - | - | - | - | - |

| 북 미 | 자가보유 | - | - | - | - | - | - | - |

| 기 타 | 자가보유 | - | - | - | - | - | - | - |

| 합 계 | 33,809 | 796 | 8,775 | 437 | 0 | 25,392 | - | |

| [자산항목 : 기계장치] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 179,960 | 41,652 | 6 | 6,860 | - | 214,746 | - |

| 중 국 | 자가보유 | 9,505 | 179 | 1 | 339 | - | 9,344 | - |

| 아시아 | 자가보유 | 6,091 | 138 | 76 | 199 | - | 5,954 | - |

| 북 미 | 자가보유 | 2,577 | 371 | 3 | 37 | - | 2,908 | - |

| 기 타 | 자가보유 | - | - | - | - | - | - | - |

| 합 계 | 198,133 | 42,340 | 86 | 7,435 | 0 | 232,952 | - | |

| [자산항목 : 차량운반구] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 2,581 | 226 | 31 | 212 | - | 2,563 | - |

| 중 국 | 자가보유 | 8 | 0 | - | 1 | - | 7 | - |

| 아시아 | 자가보유 | 625 | 94 | 27 | 23 | - | 669 | - |

| 북 미 | 자가보유 | 660 | 245 | - | 49 | - | 856 | - |

| 기 타 | 자가보유 | 90 | - | 6 | 6 | - | 77 | - |

| 합 계 | 3,964 | 565 | 64 | 291 | 0 | 4,172 | - | |

| [자산항목 : 공기구] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 42,465 | 2,256 | 10 | 3,632 | - | 41,079 | - |

| 중 국 | 자가보유 | 2,540 | 223 | 0 | 121 | - | 2,642 | - |

| 아시아 | 자가보유 | 20 | 2 | 1 | 1 | - | 20 | - |

| 북 미 | 자가보유 | 329 | 17 | 1 | 23 | - | 323 | - |

| 기 타 | 자가보유 | 106 | 2 | 8 | 2 | - | 98 | - |

| 합 계 | 45,460 | 2,500 | 20 | 3,779 | 0 | 44,162 | - | |

| [자산항목 : 비품] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 65,202 | 6,571 | 3 | 5,741 | - | 66,029 | - |

| 중 국 | 자가보유 | 418 | 15 | 0 | 26 | - | 407 | - |

| 아시아 | 자가보유 | 1,040 | 141 | 24 | 73 | - | 1,083 | - |

| 북 미 | 자가보유 | 1,275 | 318 | 1 | 93 | - | 1,499 | - |

| 기 타 | 자가보유 | 72 | 4 | - | 7 | - | 69 | - |

| 합 계 | 68,007 | 7,049 | 28 | 5,940 | 0 | 69,087 | - | |

| [자산항목 : 건설중인자산] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 65,682 | 32,656 | 42,635 | - | - | 55,703 | - |

| 중 국 | 자가보유 | 313 | 46 | 120 | - | - | 239 | - |

| 아시아 | 자가보유 | 1,222 | 50 | 1,263 | - | - | 9 | - |

| 북 미 | 자가보유 | 5,288 | 318 | 10 | - | - | 5,596 | - |

| 기 타 | 자가보유 | - | 19 | 1 | - | - | 18 | - |

| 합 계 | 72,505 | 33,089 | 44,029 | 0 | 0 | 61,565 | - | |

| [자산항목 : 기타유형자산] | (단위 : 백만원) |

| 소재지 | 소유형태 | 기초 장부가액 | 증감 | 당기상각 | 연결범위 변동 |

기말 장부가액 | 비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 한 국 | 자가보유 | 1,138 | - | 2 | - | - | 1,135 | - |

| 중 국 | 자가보유 | - | - | - | - | - | - | - |

| 아시아 | 자가보유 | 134 | - | 1 | 4 | - | 129 | - |

| 북 미 | 자가보유 | - | - | - | - | - | - | - |

| 기 타 | 자가보유 | - | - | - | - | - | - | - |

| 합 계 | 1,272 | 0 | 3 | 4 | 0 | 1,264 | - | |

□ 엠트론사업부문

1) 생산설비

| (단위 : 백만원) |

| 소재지 | 소유형태 | 기초장부가액 | 당기증감 | 당기상각 | 당기장부가액 | |

| 증가 | 감소 | |||||

| 대한민국 | 자가보유 | 185,496 | 5,222 | 4,795 | 5,149 | 180,773 |

| 중국 | 자가보유 | 25,751 | 766 | 123 | 758 | 25,636 |

| 미국 | 자가보유 | 40,020 | 2,094 | 609 | 776 | 40,729 |

| 브라질 | 자가보유 | 5,544 | 1,418 | - | 59 | 6,903 |

| 베트남 | 자가보유 | 5,978 | 1,827 | 143 | 166 | 7,496 |

| 멕시코 | 자가보유 | 132 | 1 | - | 6 | 127 |

| 인도네시아 | 자가보유 | 168 | - | 5 | 8 | 154 |

| 합 계 | 263,089 | 11,328 | 5,675 | 6,922 | 261,818 | |

□ 엠앤엠사업부문

1) 생산설비의 현황 등

| (단위 : 백만원) |

| 소재지 | 구분 | 소유형태 | 기초 장부가액 |

당기증감 | 당기상각 | 2025년 1분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 온 산 | 토지 | 자가보유 | 89,051 | - | - | - | 89,051 | - |

| 온 산 | 건물 | 자가보유 | 149,187 | 1,533 | - | 1,039 | 149,680 | - |

| 온 산 | 기계장치 | 자가보유 | 400,946 | 23,575 | 4,364 | 36,499 | 383,658 | - |

| 합 계 | 639,184 | 25,108 | 4,364 | 37,538 | 622,389 | - | ||

※ 기초 장부가액 = 2024년 기말 장부가액

※ 상기 표상 당기 상각금액은 당기말 현재 잔존 자산에 대한 당기 감가상각 금액임. 당기 중 처분자산에 대한 감가상각금액은 당기 증감의 감소 금액에 반영됨.

□ 아이앤디사업부문

1) 생산설비의 현황 등

| (단위:백만원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 건설중인 유형자산 |

기타 | 계 |

|---|---|---|---|---|---|---|---|

| 기초 순장부금액 | 21,861 | 87,960 | 3,696 | 248,149 | 218,159 | 36,165 | 615,990 |

| 취득 | - | 797 | - | - | 22,397 | 4,369 | 27,563 |

| 대체 | - | 3,066 | 389 | (17,987) | 12,607 | 1,925 | - |

| 처분/폐기 | - | - | - | (32) | - | - | (32) |

| 감가상각(*1) | - | (1,952) | (101) | (6,592) | - | (5,793) | (14,438) |

| 기타증감 | - | (4) | - | 119 | (368) | 8 | (245) |

| 환율변동효과 | 269 | 1,077 | 25 | 3,038 | 1,839 | 578 | 6,826 |

| 기말 순장부금액 | 22,130 | 90,944 | 4,009 | 226,695 | 254,634 | 37,252 | 635,664 |

| 취득원가 | 23,915 | 166,204 | 9,574 | 789,115 | 254,634 | 167,521 | 1,410,963 |

| 감가상각누계액 | - | (71,589) | (5,246) | (547,608) | - | (127,898) | (752,341) |

| 손상차손누계액 | (1,785) | (3,671) | (319) | (14,812) | - | (2,371) | (22,958) |

(*1) 감가상각비 중 13,438백만원은 매출원가에, 1,000백만원은 판매비와관리비에 포함되어 있습니다.

(5) 설비의 신설ㆍ매입 계획 등

□ 전선사업부문

2025년 기투자된 금액은 4,351억원이고, 향후 2,601억원의 투자가 예상됩니다.

| (단위 : 억원) |

| 사업부문 | 투자목적 | 투자내용 | 2025년 | 향후 예상투자액 |

향후기대효과 | |

|---|---|---|---|---|---|---|

| 예상투자액 | 지출금액 | |||||

| LS전선 | 설비효율 개선 및 확장 등 |

설비 증설 등 |

6,495 | 4,318 | 2,177 | 생산능력 증대, 품질 및 효율 개선 |

| 국내종속회사 | 201 | 30 | 171 | |||

| 해외종속회사 | 256 | 3 | 253 | |||

| 소 계 | 6,952 | 4,351 | 2,601 | - | ||

□ 일렉트릭사업부문

| (단위 : 백만원) |

| 투자목적 | 투자내용 | 투자기간 | 2025년 1분기 | 2026년 | 향후기대효과 | |

|---|---|---|---|---|---|---|

| 예상투자액 | 기 지출금액 | 향후 투자액 | ||||

| 신규 | 건물,기계설비, 금형 등 | '25.01~'25.03 | 6,120 | 5,211 | 909 | 신규생산 |

| 확장 | 건물,기계설비, 금형 등 | '25.01~'25.03 | 100,900 | 15,952 | 84,948 | 생산능력증대 |

| 경상 | 건물,기계설비, 금형 등 | '25.01~'25.03 | 132,660 | 10,313 | 122,347 | 기존설비유지 |

| 소 계 | 239,680 | 31,476 | 208,204 | - | ||

주1) 상기 예상투자액은 향후 투자환경 및 기업여건에 따라 조정될 수 있습니다.

□ 엠트론사업부문

| (단위 : 백만원) |

| 사업부문 | 투자목적 | 투자내용 | 투자기간 | 총소요자금 | 기지출금액 | 향후투자액 | 향후기대효과 |

| 기계사업 | 경상투자 | 기계설비, 금형, 목형, 조립라인 개선 등 | 25.01~25.03 | 18,128 | 944 | 17,184 | 품질향상, 업무효율성 개선, 비용절감, 설비능력 향상 등 |

| 확장투자 | 신규모델 개발 등 | 25.01~25.03 | 5,808 | 192 | 5,616 | 생산 Line 증설, 생산력 증대, 신제품(모델) 개발 등 |

|

| IT 투자 | 시스템 개발, 소프트웨어 업그레이드 등 | 25.01~25.03 | 1,172 | 99 | 1,074 | 업무효율성 개선, 품질향상 등 | |

| 부품사업 | 경상투자 | 기계설비, 금형, 조립라인 개선 등 | 25.01~25.03 | 101 | - | 101 | 설비효율 개선, 품질향상, 비용절감, 신제품 개발 등 |

| 확장투자 | 신제품 개발, 조립라인 투자 등 | 25.01~25.03 | 3,282 | 760 | 2,522 | 생산 Line 증설, 생산력 증대, 신제품 개발 등 |

|

| IT 투자 | 시스템 개발, 소프트웨어 업그레이드 등 | 25.01~25.03 | 150 | 45 | 105 | 업무효율성 개선 | |

| 공통 | 경상투자 | 사업장 노후설비 보수 및 교체 등 | 25.01~25.03 | 809 | 48 | 762 | 업무 환경 개선 |

| IT 투자 | 시스템 개발, 소프트웨어 업그레이드 등 | 25.01~25.03 | 7,725 | 601 | 7,125 | 업무효율성 개선 | |

| 기타 | 비품 구매 등 | 25.01~25.03 | 717 | 141 | 577 | 업무 환경 개선 | |

| 합 계 | - | 37,894 | 2,829 | 35,065 | - | ||

□ 엠앤엠사업부문

| (단위 : 억원 ) |

| 투자목적 | 투자내용 | 2025년 | 향후 투자액 | 향후기대효과 | |

|---|---|---|---|---|---|

| 예상투자액 | 기 지출금액 | ||||

| 경상 | 유지보전, 품질개선 등 | 1,030 | 401 | 629 | 기존설비유지 |

| 성장 | 기존 사업 확장 등 | 3,319 | 347 | 2,972 | 신규사업 |

| 지속가능 | 환경, 안전, 보건 등 | 307 | 39 | 268 | 환경, 안전 개선 |

| DX | Smart Manufacturing 등 | 83 | 11 | 72 | IT 인프라 고도화 |

| 비계획 | 설비 보완 등 | - | 3 | - | 생산 안정화 |

| 소 계 | 4,739 | 801 | 3,941 | - | |

*) 상기 예상투자액은 향후 투자환경 및 기업여건에 따라 조정될 수 있습니다.

□ 아이앤디사업부문

진행 중인 투자

| (단위 : 백만원) |

| 투자목적 | 투자기간 | 총소요자금 | 기 지출금액 | 향후기대효과 |

|---|---|---|---|---|

| 원가절감 | 2025 | 40,824 | 2,603 | 재료비 절감 |

| 사업유지 | 2025 | 65,351 | 7,460 | 생산능력 유지 |

| 생산능력/사업확장 | 2025 | 105,470 | 20,376 | 생산능력 및 설비효율증가 |

| 법적필요투자 | 2025 | 1,280 | 228 | - |

| 소 계 | 212,925 | 30,667 | - | |

※ 상기 예상투자액은 향후 투자환경 및 기업여건에 따라 조정될 수 있습니다.

향후 투자계획

| (단위 : 1,000 USD) |

| 목 적 | 2025년 계획 |

|---|---|

| 원가 절감 | 28,103 |

| 사업 유지 | 44,987 |

| 생산능력/사업 확장 | 72,605 |

| 법적 필요 투자 | 881 |

| 합계 | 146,576 |

※ 상기 예상투자액은 향후 투자환경 및 기업여건에 따라 조정될 수 있습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 전선 | 제품 상품 |

피복선, 산업용특수케이블, 권선,전력선, 알루미늄,해저 케이블,광통신, Data cable 등 |

수출 | 1,067,205 | 3,435,240 | 3,096,158 |

| 내수 | 876,477 | 3,330,029 | 3,120,896 | |||

| 합계 | 1,943,683 | 6,765,269 | 6,217,054 | |||

| 일렉트릭 | 제품 상품 |

저압,고압, 시스템. 초고압 Drive, PLC, 교통SOC,동관, STS, 대형후육관 등 |

수출 | 489,299 | 2,334,549 | 2,020,609 |

| 내수 | 542,786 | 2,217,288 | 2,209,874 | |||

| 합계 | 1,032,084 | 4,551,837 | 4,230,483 | |||

| 엠트론 | 제품 상품 |

트랙터, 사출기, 커넥터 등 |

수출 | 226,887 | 696,794 | 578,832 |

| 내수 | 120,968 | 358,606 | 304,927 | |||

| 합계 | 347,854 | 1,055,400 | 883,759 | |||

| 엠앤엠 | 제품 상품 |

전기동 금, 은 황산 등 |

수출 | 798,423 | 4,524,004 | 4,494,223 |

| 내수 | 2,032,298 | 7,592,325 | 5,660,556 | |||

| 합계 | 2,830,721 | 12,116,329 | 10,154,779 | |||

| 아이앤디 | 제품 상품 |

부동산 임대, 부동산 매각, 통신선,권선 |

수출 | 1,164,159 | 4,396,138 | 3,809,786 |

| 내수 | 4,198 | 16,827 | 16,920 | |||

| 합계 | 1,168,357 | 4,412,965 | 3,826,706 | |||

| 기타 조정 (지주부문 및 LS글로벌의 각 사업부문간 내부거래) |

수출 | (338,788) | (1,143,056) | (777,575) | ||

| 내수 | (70,339) | (214,081) | (54,463) | |||

| 합계 | (409,127) | (1,357,137) | (832,038) | |||

| 합 계 | 수출 | 3,407,185 | 14,243,669 | 13,222,033 | ||

| 내수 | 3,506,388 | 13,300,994 | 11,258,710 | |||

| 합계 | 6,913,573 | 27,544,663 | 24,480,743 | |||

※ 수출금액은 연결정산표 계정과목상의 외화매출금액이며, 해외법인의 매출은 수출금액으로 포함됨.

나. 판매방법 및 조건

□ 전선사업부문

(1) 판매경로 방법 및 조건

연결회사의 판매 경로는 직판영업, 관계회사 영업, 대리점 영업으로 구분됩니다.

대금 회수조건과 부대비용 부담방법은 아래와 같습니다.

- 대금 회수조건 : 판매되는 제품의 대부분 거래조건이 정형화 되어있지 않지만 주로 선수금을 수령한 후 물품을 인도 후 계약에 의해 정해진 기간 내에 물품대금을 회수합니다.

- 부대비용의 부담방법 : 판매형태는 최종 소비자에게 사용 가능한 상태로 제품을 인도하는 것으로서 부대비용은 판매가격에 포함되어 소비자의 부담으로 합니다.

(2) 판매전략

연결회사의 영업은 전력, 통신 등 각국의 기간산업을 기반으로 전기차, 신재생에너지,

데이터센터 등 친환경과 디지털 산업 분야로 확대하고 있으며, 차별화된 제품과 서비스를 제공하고, 설치에서 사후관리까지 종합적인 솔루션을 제공하고 있습니다.

당사의 판매전략은 일반 개인 고객보다 공공 및 기업고객을 대상으로 고객의 니즈를 선제적으로 파악하고, 적기에 제품을 개발, 판매하는 데 초점을 맞추고 있습니다.

차별화된 품질 및 기술력을 기반으로 고객이 필요로 하는 최적의 서비스를 제공함으로써, 고객이 필요로 하는 최고의 성과를 달성하는 것을 목표로 하고 있습니다.

고객의 다양한 니즈를 충족하기 위하여, 신제품 개발 및 기존제품의 경쟁력 강화에 역량을집중하고 있으며, 개발과 물류, 시공 등 서비스 체계 개선을 추진하고 있습니다. 또한, 적극적인 기술영업을 통해 고객과의 커뮤니케이션을 확대 및 강화하고 있습니다

□ 일렉트릭사업부문

(1) 판매경로 별 매출비중

| (단위 : % ) |

| 사업부 | 구분 | 직판 (직매점 포함) |

관계회사 | 특약점 (대리점 포함) |

도매상 | 기타 | 합계 |

|---|---|---|---|---|---|---|---|

| 전력 | 국내 | 17.5 | - | 82.5 | - | - | 100 |

| 해외 | 16.8 | 75.4 | - | 7.8 | - | 100 | |

| 자동화 | 국내 | 7.8 | - | 90.8 | - | 1.4 | 100 |

| 해외 | 2.3 | - | 97.7 | - | - | 100 |

※ '25년 1분기 누계 매출액 기준으로 작성되었습니다.

(2) 주요 판매경로

① 내수

- 수주제품

견적 → 수주(계약) → 설계 → 제작 → 설치 → 시운전 → 검사 → 인도 → A/S

- 양산제품

주문 → 생산 → 대리점 → 소비자

(생산 후 소비자에게 직판도 하고 있습니다.)

② 수출

- 수주제품

견적 → 수주(계약) → 설계 → 제작 → 설치(현지법인,대리점)

→ 시운전(현지법인, 대리점) → A/S(현지법인,대리점)

- 양산제품

주문 → 생산 → 선적 → 대리점

(3) 판매전략

① CRM 정보를 활용한 END-USER 집중공략 및 Solution 영업을 강화함.

② 중국 및 동남아시장에서의 경쟁력 강화와 중동 및 북미시장 적극공략.

③ 생산기종 확대와 더불어 조기 현지화가 이루어지도록 현지 파트너 발굴을

적극추진하며, 전사적으로 컨버전스 가능한 사업모델을 발굴하여 사업화가

이루어지도록 함.

(4) 주요 매출처 및 매출비중

| (단위 : % ) |

| 사업부문 | 주요매출처 | 매출 비중 |

|---|---|---|

| 전력수배전 | POWER ELECTRONICS | 5.7 |

| AFEP | 3.7 | |

| TSB | 3.1 | |

| (주)풍림 | 3.1 | |

| 원광산전(주) | 3.0 | |

| 기타 | 81.4 | |

| 합 계 | 100 | |

| 전력인프라 | LS ELECTRIC AMERICA INC. | 15.4 |

| BOTLEY ENERGY RESERVE LIMITED | 7.2 | |

| 삼성에스디아이 (주) | 5.8 | |

| 한국전력공사 | 5.5 | |

| 비금주민태양광발전 주식회사 | 3.9 | |

| (주)엘지에너지솔루션 | 3.8 | |

| 기타 | 58.4 | |

| 합 계 | 100 | |

| 자동화 | 대리점 및 특약점 | 92.8 |

| 시설투자(공장) | 6.3 | |

| 기 타 | 0.9 | |

| 합 계 | 100 | |

※ '25년 1분기 누계 매출액 기준으로 작성되었습니다.

□ 엠트론사업부문

(1) 판매경로 방법 및 조건

당사의 판매 방법은 크게 고객에게 직접 판매계약과 납품을 수행하는 직판영업과 대리점, Agent 등 유통망을 활용하는 간접영업, 그리고 출자사 등과 같은 관계회사로 판매하는 방법을 취하고 있습니다. 트랙터사업의 국내영업은 주로 유통대리점, 농협 등에 의한 판매, 해외영업은 직판/OEM에 의한 판매, 사출사업/전자부품은 직판영업에 의한판매, 해외영업은 Agent를 통한 판매가 주된 판매경로 입니다.

출자사의 경우 트랙터사업은 현지 대리점 등 유통망을 활용한 판매를 하고 있고 사출사업은 대리점과 Agent를 모두 활용하여 판매하고 있습니다.

2) 판매전략

트랙터, 사출, 전자부품 등 각 사업부장 직할소속으로 국내영업팀과 해외영업팀 그리고 고객서비스를 수행하는 CS팀으로 구성하여 고객의 불편을 최소화하고 제품만족을 극대화하기 위해 기술 영업력과 신속한 서비스체제를 강화하고있습니다.

또한 당사와 연계하여 해외출자법인과의 Global Base Network 강화로 판매망 확대를 하는 동시에 서비스품질 향상을 통한 생산성 및 시너지 극대화를 추진하고 있습니다.

트랙터 사업(본)부는 국내시장에서 부품과 서비스 역량을 강화하여 고객의 구매후 만족도를 극대화함으로써 충성 고객을 확보하는데 집중하고 있으며, 해외시장에서는 CNHi 대한 OEM 공급과 북미 Hobby-farmer용 소형 트랙터 시장의 점유율을 지속 확대하는데 초점을 맞추고 있습니다.

사출 사업부는 국내시장에서 사출 수요가 증가하는 산업의 고객을 발굴하고, 해외에서는 사출 북미 판매법인(LS IMM USA : LSIU)을 출범하여 북미 현지 고객 발굴하는데 집중하고 있습니다.

특수와 전자부품 사업부는 기존 고객에 대한 영업력은 강화하고, 국내외에서 신규 고객을 확보하기 위한적극적인 영업을 전개하고 있습니다. 특히 특수사업은 방위사업으로서 각국의 방위력 보강에 따른 판로가 확대되는 추세에 있습니다.

□ 엠앤엠사업부문

(1) 판매경로 방법 및 조건

당사의 판매 경로는 크게 3가지로 국내 고객에게 직/간접적으로 판매하는 내수 영업과, 수출용 제품 제조를 위한 원재료 구매 목적 혹은 중개무역을 목적으로 국내고객에게 영세율로 판매하는 Local 수출 그리고 해외의 End-User 및 Trader에게 판매하는 직수출이 있습니다. 판매 제품의 물품대금은 대부분 선수금으로 수령한 후 제품을 인도하고 있으며, 일부 담보설정 및 외상거래, 신용장 (Master 및 Local L/C) 및 구매승인서에 의한 판매방법을 도입하고 있습니다.

(2) 판매전략

당사는 제품은 LME Brand 등록 (Onsan Ⅰ, Onsan Ⅱ), LBMA Good Delivery List 등록 (Gold, Silver), Copper Mark 인증 등 글로벌하게 우수한 품질을 인정 받아 차별적 경쟁력을 가지고 있으며, 고도화된 물동 Visibility 관리로 고객사에 최선의 납기를 제공하고 있습니다. 또한 각 제품별 특성화된 거래 조건에 맞추어 영업 팀을 조직하여 고객사의 다양한 니즈를 분석하고 이를 만족시키기 위해 고객과의 커뮤니케이션을 확대 및 강화하고 있습니다.

□ 아이앤디사업부문

[부동산개발사업부문]

(1) 판매경로 및 판매전략

군포/안양의 공업용지 개발사업을 마친 후 주거/상업등 다양한 분야의 개발사업을 추진하기 위한 검토를 진행중입니다. 현재 PF위기등으로 인한 건설시장 불황등으로 사업성이 안정적인 곳 위주로 선별 검토하고 있으며, KBD등의 업무용/상업용 부동산 매입후 임대하는 사업 및 주상복합단지등의 개발사업도 검토중에 있습니다.

임대용 부동산의 경우, 그룹계열사를 포함한 임차수요자를 자채 발굴하여 임대를 하고 있으며, 매월 임대료와 관리비 수금이 이루어지고 있습니다.

[해외투자사업부문]

(1) 판매경로 방법 및 조건

SPSX의 판매경로는 직판영업, 유통, 관계회사 영업, 기타로 구분됩니다. 대금회수조건과 부대비용 부담방법은 아래와 같습니다.

- 대금 회수조건 : 판매되는 제품의 대부분 거래조건이 정형화 되어있지 않지만 주로 선수금을 수령한 후 물품을 인도하는 시점에서 나머지 물품대금을 회수합니다.

- 부대비용의 부담방법 : 판매형태는 최종 소비자에게 사용 가능한 상태로 제품을 인도하는 것으로서 부대비용은 판매가격에 포함되어 소비자의 부담으로 합니다.

(2) 판매전략

연결회사의 영업은 불특정 일반 소비대중을 상대로 하는 영업이 아니고, 생산 제품 또한 소비재가 아니라 중간생산재로서 당사의 판매전략은 제품의 품질 안정화와 고객을 위한 최고의 서비스를 최우선으로 하고 있습니다. 따라서 고객의 불편을 최소화하고 만족을 극대화하기 위해 기술 영업력과 신속한 서비스 체제를 강화하고 있습니다.

다. 수주 상황

당사와 주요종속회사의 사업부문별 수주상황은 아래와 같습니다.

| (단위 : 억원) |

| 부문 | 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||||

| 전선 | 전력선 및 통신선 등 | ~2025년 | - | 각종 | 82,704 | 각종 | 19,174 | 각종 | 63,530 |

| 일렉트릭 | T&D | 25.01~'25.03 | '25.01~ | - | 41,176 | - | 4,028 | - | 37,148 |

| 철도 | 25.01~'25.03 | '25.01~ | - | 1,655 | - | 161 | - | 1,495 | |

| 자동화 | 25.01~'25.03 | '25.01~ | - | 300 | - | 48 | - | 251 | |

| EV-Relay | 25.01~'25.03 | '25.01~ | 44,121,071 | 10,566 | 1,523,726 | 301 | 42,597,345 | 10,264 | |

| 금속 | 25.01~'25.03 | '25.01~ | 11,857 | 605 | 4,453 | 228 | 7,404 | 376 | |

| 엠트론 | 기계(트랙터, 사출 등) | ~2025.03.31 | - | 각종 | 6,638 | 각종 | 2,546 | 각종 | 4,092 |

| 엠앤엠 | - | - | - | - | - | - | - | - | - |

| 아이앤디 | 부동산개발사업부문 | 2025년 | - | - | - | - | - | - | - |

| 해외투자사업부문 | 2025년 | - | 각종 | 11,738 | 각종 | 11,642 | 각종 | 3,837 | |

| 합 계 | - | 155,382 | - | 37,827 | - | 110,729 | |||

* T&D(Transmission&Distribution) : 송전 및 배전

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

시장위험과 위험관리에 관한 내용은 사업부문별로 기재하지 않고 통합하여 기재하였습니다.

(1) 자본위험관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다. 자본구조의 유지 또는 조정을 위하여 연결실체는 배당을 조정하거나, 주주에 자본금을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다. 연결실체의 전반적인 전략은 전기말과 변동이 없습니다.

한편, 당분기말 및 전기말 현재 연결실체가 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 차입금총계 | 8,768,631 | 8,249,608 |

| 차감: 현금및현금성자산 | 1,971,805 | 1,591,627 |

| 순차입금 | 6,796,826 | 6,657,981 |

| 자본총계 | 7,252,579 | 6,881,153 |

| 순차입금자본비율 | 93.72% | 96.76% |

(2) 금융위험관리

연결실체는 금융상품과 관련하여 시장위험(외환위험, 이자율위험, 가격위험), 신용위험 및 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 위험관리는 연결실체의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결실체는 환위험과 같은 특정위험을 회피하기 위하여 파생금융상품을 이용하고 있습니다. 연결실체의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

1) 외환위험

연결실체는 외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 환율변동위험에 노출되는 환포지션의 주요 통화로는 USD, EUR, JPY, CNY 등이 있습니다.

연결실체는 외화채무 지급액과 외화채권 회수액의 환위험을 회피하기 위하여 통화파생상품계약을 체결하는 정책을 가지고 있습니다. 또한 예상매출과 예상매입거래의 환위험을 관리하기 위하여 통화파생상품계약을 체결하고 있습니다.

2) 이자율위험

변동금리부 금융상품의 이자율변동위험은 시장금리 변동으로 인한 연결재무상태표 항목의 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다. 이러한 연결실체의 이자율변동위험은 주로 예금 및 변동금리부 차입금에서 비롯되며, 연결실체는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운영하고 있습니다.

3) 가격위험

연결실체는 지분상품에서 발생하는 가격변동위험에 노출되어 있습니다. 당분기말 및전기말 현재 공정가치로 평가하는 시장성 있는 지분상품은 각각 17,965백만원 및

9,325백만원입니다.

4) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결실체에 재무적 손실을 미칠 위험을 의미합니다.

연결실체의 신용위험은 보유하고 있는 매출채권을 포함한 거래처에 대한 신용위험 뿐 아니라, 금융자산, 계약자산 및 지급보증한도액으로부터 발생하고 있습니다. 금융기관의 경우, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의신용위험은 제한적입니다. 일반거래처의 경우 고객의 재무상태, 과거 경험 등 기타 요소들을 고려하여 신용을 평가하게 됩니다.

5) 유동성위험

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고현금유출예산과 실제현금유출액을 지속적으로 분석 검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

(3) 공정가치 서열체계

활성시장에서 거래되는 금융상품(당기손익-공정가치측정금융자산과 기타포괄손익-공정가치측정금융자산 등)의 공정가치는 보고기간종료일 현재 고시되는 시장가격에 기초하여 산정됩니다. 연결실체가 보유하고 있는 금융자산의 공시되는 시장가격은 종가입니다.

활성시장에서 거래되지 아니하는 금융상품(예: 장외파생상품)의 공정가치는 평가기법을 사용하여 결정하고 있습니다. 연결실체는 다양한 평가기법을 활용하고 있으며 보고기간종료일에 현재 시장 상황에 근거하여 가정을 수립하고 있습니다. 장기부채 등 이용가능한 금융부채에는 고시시장가격 또는 유사 상품에 대한 딜러호가를 사용하고 있으며, 그 밖의 금융상품에는 추정현금흐름할인법과 같은 다양한 기법들을 사용하여 공정가치를 산정하고 있습니다.

매출채권 및 매입채무의 경우, 손상차손을 차감한 장부금액을 공정가치 근사치로 보며, 공시목적으로 금융부채 공정가치는 계약상의 미래현금흐름을 유사한 금융상품에대해 연결실체가 적용하는 현행시장이자율로 할인한 금액으로 추정하고 있습니다.

연결실체가 공정가치 산정을 위해 적용한 이자율은 다음과 같습니다.

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 사채 및 파생상품 | 1.09%~8.42% | 3.13%~8.42% |

한편, 연결실체는 연결재무상태표에 공정가치로 측정되는 금융상품에 대하여 공정가치 측정에 사용된 투입변수에 따라 다음과 같은 공정가치 서열체계로 분류하였습니

다.

| 구분 | 투입변수의 유의성 |

|---|---|

| 수준 1 | 동일한 자산이나 부채에 대한 활성시장의 (조정되지 않은) 공시가격을 사용하여 도출되는 공정가치 |

| 수준 2 | 직접적으로(예: 가격) 또는 간접적으로(예: 가격에서 도출되어) 관측가능한, 자산이나 부채에 대한 투입변수를 사용하여 도출되는 공정가치. 단 수준 1에 포함된 공시가격은 제외한다. |

| 수준 3 | 관측가능한 시장자료에 기초하지 않은, 자산이나 부채에 대한 투입변수(관측가능하지 않은 투입변수)를 사용하는 평가기법으로부터 도출되는 공정가치 |

1) 당분기말 및 전기말 현재 재무상태표에서 공정가치로 후속측정되는 금융상품의 공정가치를 공정가치 서열체계 수준별로 분류한 내역은 다음과 같습니다.

| (당분기말) | (단위: 백만원) |

| 구분 | 공정가치 | |||

|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 합계 | |

| 금융자산: | ||||

| 당기손익-공정가치측정금융자산 | 1,213 | 965,713 | 220,919 | 1,187,845 |

| 위험회피수단으로 지정된 파생상품자산 | - | 59,829 | - | 59,829 |

| 기타포괄손익-공정가치측정금융자산 | 16,753 | 10,283 | 13,370 | 40,406 |

| 합계 | 17,966 | 1,035,825 | 234,289 | 1,288,080 |

| 금융부채: | ||||

| 당기손익-공정가치측정금융부채 | - | 433,073 | 168,846 | 601,919 |

| 위험회피수단으로 지정된 파생상품부채 | - | 388,797 | - | 388,797 |

| 합계 | - | 821,870 | 168,846 | 990,716 |

| (전기말) | (단위: 백만원) |

| 구분 | 공정가치 | |||

|---|---|---|---|---|

| 수준1 | 수준2 | 수준3 | 합계 | |

| 금융자산: | ||||

| 당기손익-공정가치측정금융자산 | 641 | 1,015,683 | 218,266 | 1,234,590 |

| 위험회피수단으로 지정된 파생상품자산 | - | 76,883 | - | 76,883 |

| 기타포괄손익-공정가치측정금융자산 | 8,684 | - | 22,875 | 31,559 |

| 합계 | 9,325 | 1,092,566 | 241,141 | 1,343,032 |

| 금융부채: | ||||

| 당기손익-공정가치측정금융부채 | - | 342,784 | 168,913 | 511,697 |

| 위험회피수단으로 지정된 파생상품부채 | - | 406,594 | - | 406,594 |

| 합계 | - | 749,378 | 168,913 | 918,291 |

2) 당분기 및 전기 중 수준 간의 유의적인 이동은 없습니다.

3) 당분기 중 수준 2 공정가치측정치로 분류되는 금융상품의 공정가치 측정에 사용된 가치평가기법의 변동은 없습니다.

4) 연결실체가 보유하고 있는 금융자산과 금융부채의 공정가치에 영향을 미치는 당분기 중 발생한 사업환경이나 경제적 환경의 유의적인 변화는 없습니다.

나. 파생상품

파생상품 거래현황에 관한 내용은 사업부문별로 기재하지 않고 통합하여 기재하였습니다.

(1) 당분기말 및 전기말 현재 파생상품 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| 상품선물 : 공정가치 위험회피 | 44,015 | 24,649 | 49,708 | 72,062 |

| 상품선물 : 현금흐름 위험회피 | 11,385 | 13,987 | 16,823 | 9,738 |

| 상품선물 : 매매목적 | 7,704 | 4,099 | 4,711 | 7,084 |

| 통화선도 : 공정가치 위험회피 | 808 | 295,667 | 499 | 250,755 |

| 통화선도 : 현금흐름 위험회피 | 460 | 53,709 | 406 | 73,474 |

| 통화선도 : 매매목적 | 6,194 | 51,610 | 5,719 | 77,850 |

| 이자율스왑 : 현금흐름 위험회피 | - | 349 | - | 383 |

| 통화스왑 : 현금흐름 위험회피 | 3,134 | 152 | 6,525 | 144 |

| 통화스왑 : 매매목적 | 2,937 | - | 4,485 | 149 |

| 계약에 내재된 파생상품 등 | 26,671 | 49,291 | 26,671 | 49,291 |

| 합계 | 103,308 | 493,513 | 115,547 | 540,930 |

당분기말 및 전기말 현재 기타포괄손익누계액으로 인식한 손익은 각각 5,356백만원 및 (14,593)백만원입니다.

당분기 및 전분기 중 인식된 파생상품평가손익은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 당분기 | 전분기 |

| 파생상품평가이익 | 61,710 | 63,958 |

| 파생상품평가손실 | 246,563 | 110,203 |

연결실체는 원자재 및 상품 가격변동위험을 회피하기 위하여 전기동, 알루미늄, 납,니켈 등에 대하여 상품선물계약을 체결하고 있습니다. 또한 연결실체는 외화자산, 외화부채 및 외화예상매출거래의 환율변동, 외화사채 및 장기차입금 이자율변동위험을회피하기 위하여 통화선도, 통화스왑, 이자율스왑 및 통화이자율스왑계약 등을 체결하고 있습니다. 연결실체는 상기 파생상품계약이 위험회피요건을 충족하는 경우 공정가치위험회피 및 현금흐름위험회피회계를 적용하고 있습니다.

한편, 연결실체의 현금흐름위험회피회계적용 파생상품계약과 관련하여 자본으로 인식된 손익은 위험회피대상 예상거래가 당기손익에 영향을 미치는 기간에 당기손익으로 재분류조정됩니다.

(2) 계약에 내재된 파생상품

1) 지배기업의 종속기업인 LS전선㈜는 전기 이전 종속기업인

LS EV Poland sp z.o.o. 지분 50.0%를 케이브이쓰리퍼스트인베스트먼트 유한회사에 매각하였으며, 지분 매각계약의 일환으로 파생상품 계약을 체결하였습니다. 전기 중 투자자가 보유한 대상회사 지분 전부를 LS전선㈜의 종속기업인 엘에스이브이코리아㈜에 양도함에 따라 상기 약정사항은 소멸되었습니다.

2) 지배기업의 종속기업인 LS전선㈜는 전기 이전 종속기업인 엘에스머트리얼즈㈜ 및 그 종속회사인 엘에스알스코㈜의 지분거래의 일환으로 케이브이일호투자 유한회사 및 케이유투자 유한회사와 파생상품 계약을 체결하였습니다.

3) 지배기업의 종속기업인 LS전선㈜는 전기 이전 엘에스마린솔루션㈜(구, ㈜케이티서브마린)의 지분 16.2%를 취득하였으며 엘에스마린솔루션㈜ 보통주 6,290,558주를 추가 취득할 수 있는 옵션계약을 체결하였습니다. 전기 이전 중 LS전선㈜는 콜옵션을 전부 행사하였습니다.

4) 지배기업의 종속기업인 LS전선㈜는 전기 이전 엘에스에코첨단소재㈜를 설립하고엘에스에코첨단소재㈜의 지분 14.7%를 키움증권㈜에 매각하였습니다. 또한 엘에스에코첨단소재㈜의 지분 29.4%는 (유)패러데이에 양도하는 계약을 체결하였습니다. LS전선㈜는 지분매각계약과 관련하여 투자자에게 부여한 옵션을 파생상품으로 인식하였습니다.

5) 엘에스아이앤디㈜의 종속기업인 Superior Essex Inc.(이하'SPSX')와

Furukawa Electric Co(이하'FEC')는 전기 이전 FEC가 보유하고 있는

Essex Furukawa Magnet Wire LLC(이하'EFMW')와 관련하여 FEC가 보유하고 있는 EFMW지분을 SPSX에 매각할 수 있는 권리(Put Option)에 대한 계약을 체결하였으며, 이에 대해 당기손익-공정가치측정금융부채로 인식하였습니다. 전기 중

SPSX는 FEC가 보유하고 있는 EFMW 지분 전부를 매입함에 따라 관련 당기손익-공정가치측정금융부채는 제거되었습니다.

6) 엘에스아이앤디㈜의 종속기업인 Superior Essex Inc.는 종속기업인

Superior Solutions Global Inc.(구, Superior Essex ABL Inc.)('대상회사')의 지분

19.99%를 에스케이에스크레딧오에프 주식회사('투자자')에 매각하였습니다. 해당 지분 계약과 관련하여 투자자는 투자자가 보유하고 있는 대상회사 주식 전부 및 회사가 보유하고 있는 대상 회사 지분 전부를 제3자에게 매각할 수 있는 공동매각권

(Drag-along Right)을 행사 가능하며, 이에 대해 당기손익-공정가치측정금융부채로 인식하고 있습니다.

7) 지배기업의 종속기업인 엘에스엠트론㈜는 전기 이전 엘에스에이홀딩스㈜의 주식을 파생상품 매수자가 2019년 2월 28일부터 2031년 2월 28일까지 총 3회에 한하여 매수 청구할 수 있는 계약을 체결하였습니다.

6. 주요계약 및 연구개발활동

□ 일렉트릭사업부문

가. 경영상의 주요 계약

- 2021.03. ㈜에이씨앤티시스템 지분 58.0% 인수

- 2021.03. LS글로벌인코퍼레이티드㈜가 보유한 LS ITC㈜ 지분 100% 인수

- 2021.08. 임자권역 태양광발전소 EPC공사 수주

- 2021.12. 신안 비금주민태양광 발전사업 일괄공사도급계약 수주

- 2022.03. 신안 비금주민태양광 발전사업 관리운영위탁계약 수주

- 2022.06. Blue Oval SK Battery Park 배전시스템 공급 계약 체결

- 2022.10. 2,668억 규모 대만 도시철도 사업 수주

- 2022.11. SAMSUNG E&C America,inc 배전시스템 공급계약 체결

- 2022.11. 경주 왕신 연료전지 발전설비 건설 공사 수주

- 2023.04. 1200억원 규모 영국 ESS 구축 사업 수주

- 2023.12. 1,100억 규모 대만 카오슝 MRT 전력시스템 공급 계약 체결

- 2024.01. 1500억원 규모 영국 Burnley Widow Hill ESS 구축 사업 수주

- 2024.01. 1500억원 규모 영국 Burnley Widow Hill ESS 구축 사업 수주

- 2024.01. 868억원 규모 Power Supply System 공급 계약 체결

- 2024.05. 1,008억원 규모 부산공장 초고압 변압기 시설 증설

- 2024.05. KOC전기 지분 51% 인수

- 2024.11. (주)티라유텍 지분 31.85% 인수

- 2024.12. 5,610억원 규모 동해안-동서울 HVDC변환설비 계약 체결

- 2025.03. 1,600억원 규모 Big Tech Data Center Power Supply System

공급 계약 체결

□ 엠트론

| 회사명 | 계약상대방 | 계약의 목적 및 내용 | 계약체결시기 | 계약기간 | 대금수수방법 |

| 엘에스엠트론 | CNH Industrial | OEM계약 | 2022.12.02 | 2022.12.02~2025.12.31 | T/T |

나. 연구개발 활동

□ 전선사업부문

1) 연구개발활동 개요

당사의 R&D는 축적된 세계적 수준의 기술을 바탕으로 전력, 통신 및 에너지시스템 분야의신제품 개발 및 성장동력으로서의 신사업 발굴에 힘쓰고 있습니다.

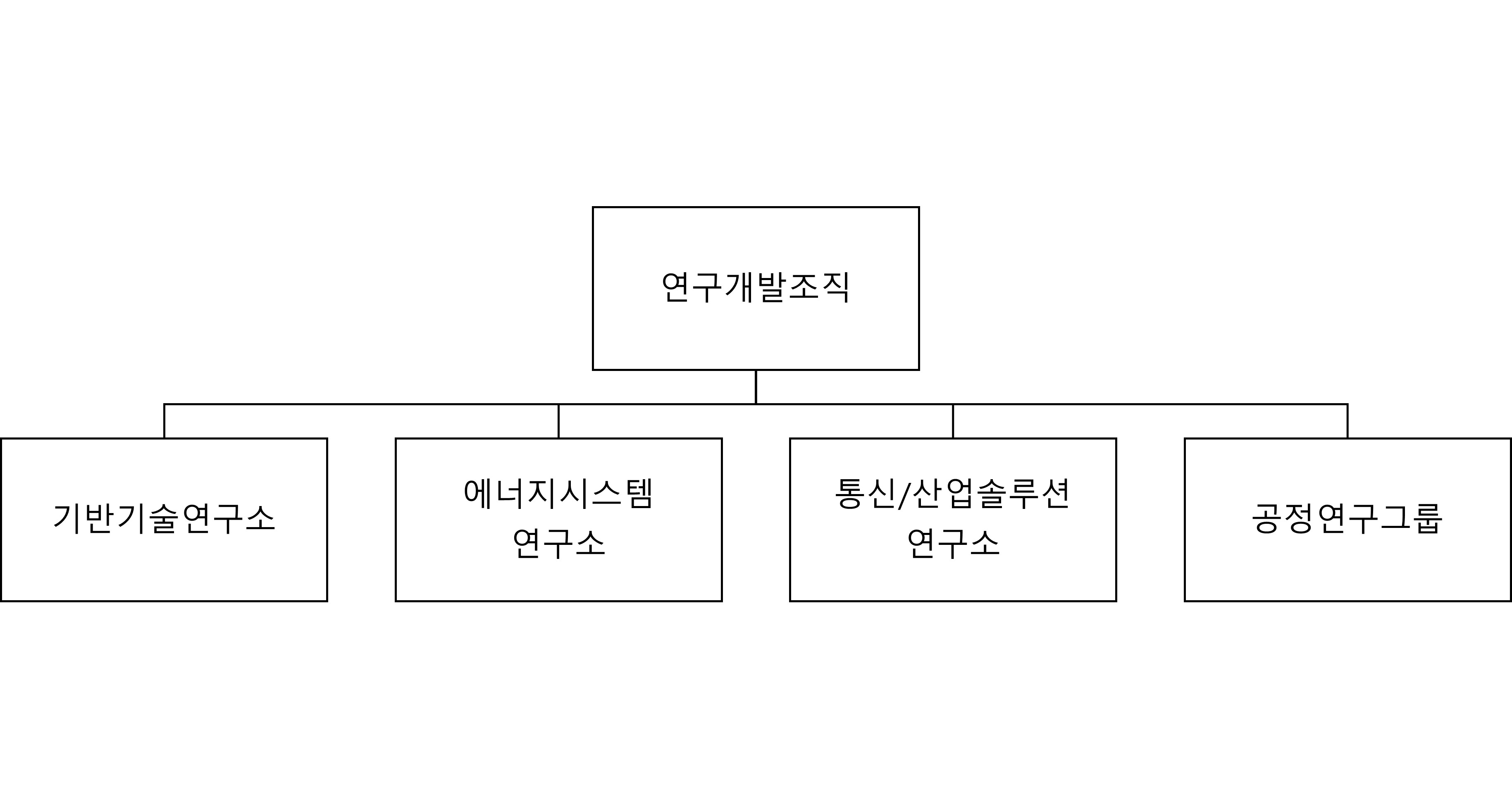

2) 연구개발담당 조직

|

|

연구개발조직 |

3) 연구개발비용

당사 및 주요 종속회사의 연구개발비용은 다음과 같습니다.

| (단위: 백만원) |

| 과 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 연구개발비용계 | 10,351 | 32,321 | 46,747 |

| (정부보조금) | - | - | (440) |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

0.53% | 0.48% | 0.75% |

4) 연구개발 실적

당사의 당해연도 주요 연구개발 실적은 다음과 같습니다.

| 연구과제 | 연구결과 및 기대효과 | 당해 제품의 명칭과 그 반영 내용 | |

| 1 | Nd 영구자석 개발 | <연구 결과> EV 구동모터용 Nd 영구자석 양산화 - 자석 제조 공정별 요소 기술 개발 <기대 효과> - Non China 희토류 기반의 고성능 Nd-Fe-B계 소결자석 개발 : 희토류의 중국 의존성을 배제한 프리미엄 확보 - 고가 금속 원재료 회수가 가능한 용매 추출 기술 내재화 |

<제품명> - UH45 Grade Nd-Fe-B 소결자석 <적용내용> - 독자 IP 기반 확보 - 소결자석 공정 기술 개발 중 |

| 2 | DC 525kV XLPE 대수심 해저케이블 시스템 개발 |

<연구 결과> 대수심용 경량화 및 고강도 재료/설계/평가 기술 개발 -시제품 케이블 제작 및 대표 특성평가 완료 . 70톤인장,굽힘,300Bar 외수압/수밀,DC내전압 특성만족 . 3자 입회 성적서 발급 -재료 및 요소 설계기술 개발 -신소재 적용에 따른 공정기술 개발 <기대 효과> - 대수심용 해저케이블 개발 및 신시장 진출 : 해외 고객과 MOU체결 및 PJT 참여 중 - 국가 경쟁력 확보 : 신소재 국산화 및 신규시장 진출을 통한 매출 확대 |

<제품명> - 대수심용(3000m) HV DC525kV 해저케이블 개발 <적용내용> - 대수심에 포설 가능한 비금속 외장이 적용된 경량화 소재/설계 기술 개발 - 양산 기술 개발을 통한 시제품 제작 - 대표 기계적/전기적 특성 평가 검증(Pass) |

□ 일렉트릭사업부문

(1) 연구개발활동의 개요

당사는 스마트 전력 및 자동화 Total Solution Provider로서 기존 주력사업의 활성화와 전력, 자동화 기술 융합의 산물인 스마트 에너지 분야에서도 글로벌 시장을 리드하기 위해 노력하고 있습니다. 특히 R&D 생산성 향상 체계 구축을 통해 R&D 사업 성과와 효율성을 극대화 하고 있으며 급속히 진행되고 있는 Digital Transformation에 선제적으로 대응하고 Smart Energy, Smart Factory 사업 등을 선도하기 위해 R&D 역량에 집중하고 있습니다.

(2) 연구개발담당 조직

1) R&D Campus(안양)

글로벌 탄소중립 Trend에 따라 사업 패러다임 변화에 대응하여 제품 및 연구개발 프로세스 전반의 친환경 개발 쳬계를 구축하고, 에너지 대전환 시대의 탄소배출 저감에 기여하는 DX기반 스마트 에너지 솔루션 기술개발 활동을 진행하고 있으며, 디지털 기술을 접목한 미래 신사업의 토탈 솔루션 제공과 더불어 공통기반기술 최적 운영을 통한 R&D Speed-up으로 연구개발 가속화를 추진하고 있습니다.

| 구분 | 연구소 명칭 | 소재지 | 운영현황 | 비고 |

|---|---|---|---|---|

| R&D | R&D Campus | 안양 | ■ 전력솔루션연구단 | - |

| ① 디지털H/W연구팀 | ||||

| ■ 전력전자연구단 | ||||

| ① 전력전자연구팀 | ||||

| ② 전력Grid연구팀 | ||||

| ■ 디지털솔루션연구단 | ||||

| ① S/W연구팀 | ||||

| ② 철도신호연구팀 | ||||

| ③ K-EMS추진TFT | ||||

| ④ S/W인프라Part | ||||

| ■ 선행기술연구단 | ||||

| ① DP인프라연구팀 | ||||

| ② 선행기술연구팀 | ||||

| ③ 신뢰성연구Part | ||||

| ■ 기술경영팀 | ||||

| ① 기술경영팀(미래전략Part) | ||||

| ② 기술경영팀(연구지원Part) | ||||

| ③ 디자인Lab | ||||

| ■ 미래신성장연구팀 | ||||

| ■ 소재/요소기술팀(소재연구Part) | ||||

| ■ 자동화솔루션연구소 | ||||

| 자동화연)제품개발그룹 | ||||

| 자동화연)시스템솔루션그룹 | ||||

| 자동화연)Industrial H/W Chapter | ||||

| 자동화연)Application Platform Chapter | ||||

| 자동화연)Advanced Technical Chapter | ||||

| 자동화연)Embedded Platform Chapter | ||||

| 자동화연)OT Platform Chapter | ||||

| 자동화연)Robotics & Motion Chapter | ||||

| 자동화연)Network & Security Chapter | ||||

| 자동화연)Mechanical Chapter | ||||

| 자동화연)SQE Chapter | ||||

| 자동화연)솔루션연구전략팀 | ||||

| ■ IP팀 | ||||

| ■ 아웃소싱Part |

2) R&D Campus(청주)

발전 단계에서부터 수용가에 이르기까지 송전/변전/배전 계통에 들어가는 Global 수준의 전력기기와 시스템에 대해 연구개발을 하고 있습니다. 단기적 사업성과를 위한 제품개발 뿐만 아니라, 지속 성장을 위한 핵심기술연구 및 신규개발 Item 발굴을 지속 추진하여 전력분야의 사업 성장에 기여하고 있습니다. 또한, 꾸준히 우수 인재를 확보하고 연구개발 역량을 강화하고 있으며, 효율적인 연구개발을 위하여 내부 지식의 활발한 공유 및 Open R&D 활동도 강화하고 있습니다.

| 구분 | 연구소명칭 | 소재지 | 운영현황 | 비고 |

|---|---|---|---|---|

| 국내 | R&D Campus(청주) | 충북(청주) | ■ 전력솔루션연구단 | - |

| ■ Smart솔루션연구팀 | ||||

| ■ 디지털 H/W 연구팀 | ||||

| ■ Data Center솔루션Part | ||||

| ■ 선행기술연구팀(청주Part) | ||||

| ■ 신뢰성연구Part(청주) | ||||

| ■ 전력AM연구팀 | ||||

| ■ ESS연구팀 | ||||

| ■ 기술경영팀(연구전략Part) | ||||

| ■ 글로벌제품개발실 | ||||

| ■ 글로벌 ACB TF | ||||

| ■ 글로벌DEVICE개발팀 | ||||

| ■ 글로벌SWGR개발팀 | ||||

| ■ 글로벌 GIS개발팀 |

(3) 연구개발비용

연결기준으로 회사의 최근 연구개발 비용은 다음과 같습니다.

| (단위: 백만원) |

| 과 목 | 제52기 1분기 | 제51기 | 제50기 | 비 고 | |

|---|---|---|---|---|---|

| 연구개발비용 | 합 계 | 33,982 | 141,359 | 147,071 | 정부보조금 차감 전 지출총액임 |

| 판매비와 관리비 | 21,445 | 87,873 | 78,213 | - | |

| 제조경비 | 12,230 | 50,340 | 62,633 | - | |

| 개발비(무형자산) | 307 | 3,146 | 6,225 | - | |

| (정부보조금) | (1,908) | (2,084) | (1,249) | - | |

| 정부보조금 차감 후 연구개발비용 계 | 32,074 | 139,275 | 145,822 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

3.3% | 3.1% | 3.5% | - | |

(4) 연구개발실적

1) R&D Campus(안양)

| 사업부문 | 연구과제 | 연구개발성과 | 연구기관 |

|---|---|---|---|

| 전사공통 | 전사 공통기반기술 개발 |

DT Infra 구축 | 자체개발 |

| SW, 통신, 신뢰성, 디자인 기반 기술 확보 | 자체개발 | ||

| 소프트웨어 개발 체계 고도화 | 자체개발 | ||

| 소프트웨어 플랫폼 개발 | 자체개발 | ||

| 소재 분석 및 공정 최적화 | 자체개발 | ||

| 공공기술 | 철도 인프라 | 자동열차운행 지상신호시스템 개발 | 자체개발 |

| 전력기기 /전력시스템 |

전력 공통 기술 개발 | 스마트팩토리 분석 기반 공정개선 | 자체개발 |

| 배전급 전력용 반도체 기술 개발 | 자체개발 | ||

| 소재기반기술 개발 | 자체개발 | ||

| 수소 연료전지 기술 개발 | 자체개발 | ||

| IED 선행 기술개발 | 자체개발 | ||

| 기기 및 시스템 개발 | 초전도한류기 운영기술 개발 | 자체개발 | |

| 차세대 EMS 기술 개발 | 자체개발 | ||

| 수배전반 신제품 개발 | 자체개발 | ||

| Smart LV, MV 운영 개발 | 자체개발 | ||

| MVDC 기술 개발 | 자체개발 | ||

| 밸브 셀계 기술 개발 | 자체개발 | ||

| 자동화 | INV 제품 및 기술 개발 | LVD개발 | 자체개발 |

| Drive 통신 전용화 개발 | 자체개발 | ||

| MVD 전용화 개발 | 자체개발 | ||

| PLC 제품 및 기술 개발 | Controller 핵심기술 개발 | 자체개발 | |

| HMI 제품 개발 | 자체개발 | ||

| 제어 알고리즘 기술 개발 | 자체개발 | ||

| 스마트 에너지 |

ESS /PCS 제품 개발 |

UPS 시스템 개발 | 자체개발 |

| ESS PCS 인증/개발 | 자체개발 |

2) R&D Campus(청주)

| 사업부문 | 연구과제 | 연구개발성과 | 연구기관 |

|---|---|---|---|

| 전력 | 저압기기 개발 | UL Smart MCCB CB, 안전인증 취득 외 | 자체개발 |

| 고압기기 개발 | 미주 고객 대응 38kV ~40KA ~3000A VCB 개발 외 | 자체개발 | |

| 개폐기기 개발 | EMEA 사업부향 RMU 개발 외 | 자체개발 | |

| 계전기기 개발 | GIPAM3000 IEC61850 HSR/PRP 통신카드 개발 외 | 자체개발 | |

| 배전반 개발 | MV CTTS 규격 인증 취득 외 | 자체개발 | |

| 초고압 Tr. 개발 | 북미향 525kV 425MVA 변압기 개발 외 | 자체개발 | |

| 전력IT 개발 | LS AMS 고도화 및 AIP 기술개발 외 | 자체개발 |

□ 엠트론사업부문

(1) 연구개발활동의 개요

당사의 R&D는 세계적 수준의 기술을 바탕으로 기계, 전자부품 등 세계일류제품 개발과 핵심기술, 지식재산권 확보 및 성장동력으로 신사업 발굴에 주력하고 있습니다. 특히 매년 중장기 R&D전략을 수립하여, 사업별 환경을 고려한 시장 차별화, 선도형 제품을 개발하고 있으며, 북미, 중국, 동남아, 남미 등 현지화 제품개발에 박차를 가하고 있습니다.

(2) 연구개발 담당조직

당사는 제품개발과 선행연구, 기술개발 등 R&D 활동을 유기적으로 연결하여 상품화하기 위해 각 사업부별 연구개발 조직을 운영하고 있습니다. 각 사업(본)부 내 트랙터, 사출 및 전자부품연구소를 두어 신제품 개발 및 제품에 적용하기 위한 핵심요소 기술을 연구개발하고 있으며, 미래 성장에 필요한 선행연구를 지속하고 있습니다.

또한, 전사차원에서의 Digital Transformation의 연구개발 및 핵심사업의 선행연구를 수행하기 위해 별도의 중앙 연구개발 조직을 두고 있습니다. 그리고 연구개발활동을 지원하는 조직으로 R&D 프로세스와 프로젝트를 관리하는 기술전략팀, 지식재산권 기획/관리하는 IP경영팀을 두어 R&D 경쟁력을 강화하고 있으며, 총 200여명의 인력으로 운용하고 있습니다.

(3) 연구개발비용

당사의 연구개발 관련 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 2025년1분기 | 2024년 | 2023년 | 비 고 |

|---|---|---|---|---|

| 연구개발비용 계(*1) | 9,517 | 40,585 | 35,640 | - |

| (정부보조금) | - | - | - | - |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

3.25% | 4.66% | 4.00% | - |

(*1) 연구개발비용 합계금액은 정부보조금 차감전 지출총액 기준으로 작성되었습니다.

(4) 연구개발실적

당사의 주요 연구개발 실적은 다음과 같습니다.

| 사업부문 | 주요 성과 | 내용 |

| 기계사업 | 유럽향 Compact Stage V 엔진적용 모델 출시 | - 유럽향 친환경 Stage V 엔진 적용 트랙터 출시 ('20.10월) |

| 북미향 Sub-Compact급 신모델 출시 | - 북미 Sub-Compact급 Line-up강화 및 작업성과 사용자 편의성을 개선한 신모델 트랙터 출시 ('20.3월) | |

| 북미 Compact 자동변속 고사양 모델 출시 | - 북미 고객의 편의성 개선을 위해 자동변속 Servo-HST 기능 적용 트랙터 출시 ('20.3월) | |

| 국내 Utility급 트랙터 개발 | - 국내 60hp급 다양한 밭작업이 가능한 가변차축 적용 신제품 출시 ('20.3월) | |

| 북미 Sub-compact급 Field Cab 모델 개발 | - 북미 시장 판매확대를 위한 Field Cab 트랙터 모델 개발('21.12월) | |

| 국내 Utility급 트랙터 오토모드 개발 | - 국내 고객의 편의성 개선을 위해 자동변속이 가능하고, 작업 중 부하를 스스로 감지하고 변속하는 기능을 적용한 트랙터 출시 ('21년 상반기) |

|

| 국내, 유럽향 95~115hp Stage V 엔진 적용 모델 출시 | - 국내 및 유럽향 친환경 Stage V 엔진 적용 트랙터 출시 ('22.8월) | |

| 인공지능 사출 시스템 개발 | - 인공지능 성형조건 도출 시스템 개발 판매('21. 3월~) | |

| - Client-Server 모델기반 인공지능 통합 스마트 사출시스템 개발완료 | ||

| WIZ-E PLUS 개발 | - WIZ-E PLUS 80~400톤 신규모델 설계완료 | |

| the ONE 4000톤 개발 | - the ONE 유압대형 사출기 4000톤 신규모델 출시 (the ONE 모델: 500 ~ 4000톤) | |

| 발포성형용 코어백 장치 개발 | - Mucell 공법을 이용하는 발포성형기 구현을 위한 코어백 장치 개발 ('19. 1월~12월) | |

| - Mucell License 체결로 가소화 장치 자체 생산 | ||

| 소형 유압식 토글기 WIZ-TP 개발 | - WIZ-TP 90~380톤 신규 8개 모델 출시 (`20. 5월) | |

| - 신 디자인 및 기능개선 업그레이드('21.01월~06월) | ||

| 대형 신모델 개발(LSMW) | - 중국 로컬 업체 경쟁용 대형 신모델 Line-up ('18. 9월~'19. 8월) | |

| - Plus Model 1400~3200톤 (7모델) 신규 모델 출시 | ||

| 비구면 렌즈 전용기 개발 | - 전동식 280톤, 350톤 비구면 렌즈 전용기 개발 | |

| - 이중 사출방식 개발, PIGGI 타입 설계기술 응용 | ||

| - 전동식 라인업(400ED, 650ED, 850ED) 및 수주('21.07월) | ||

| 차세대 전동식 사출기 개발(theONE-E) | - 하이사이클, 재현성 향상, 사용자 편의성 확대 적용 | |

| - 2022 korea pack 전시회 130톤 출품('22.6월) | ||

| 전동식 3색 사출기 개발(400톤) | - 생산성 향상 및 무인/자동화를 위한 3색 사출기 개발 | |

| - ES기계 제작 및 판매 완료('21.09월) | ||

| the ONE 1100 PMC 3종 사출기 개발 | - 수평회전판 적용 3종 사출기 ( Piggy 형식 + L 형식 ) | |

| 자율작업 2단계 트랙터(Smartrek2.0) 출시 | - 국내 Utility급 고객 편의성 및 농업 생산성 향상을 위한 직진, 회전(C-Turn, K-Turn)이 가능한 자율작업 트랙터 출시 ('23.07월) | |

| the ONE 1800 TMI 2종 사출기 개발_수주 | - 자동차Lamp용 양방향 사출,수직회전판 특수기 개발완료, BSI인도네시아 '24.05 납품예정 | |

| 북미 Compact급(25~40hp) 모델 출시 | - 북미 Compact급 라인업 재편 및 작업기 자체 개발을 통한 작업 성능 최적화 모델 출시 ('24.01월) | |

| 북미 Utility급 Facelift 모델 출시 | - 북미 Utility급 74hp 라인업 추가, 사양 최적화를 통한 제품 경쟁력 강화 모델 출시 ('24.03월) | |

| 수직형체 회전판 다중사출기 개발_수주 | - 기존 사출공정을 3분할하여 고속생산이 가능한 새로운 컨셉의 사출기 개발 | |

| - 특허는 국내출원 2건 진행중이며, 세계최초 수직형체 650톤급 | ||

| 브라질 Utility급 Narrow 모델 출시 | - 브라질 현지 과수, 커피 등 협소한 작업 환경에 적합한 Narrow 모델 출시 ('24.9월) | |

| 전동식 중형 PLUS 모델 개발 | - 전동식 중형 450톤~850톤 업그레이드 모델 개발 완료 / MW 판매를 위한 샘플 제작 완료 | |

| 전동식 ADD ON 사출장치 개발 | - 다색 사출장치 구성, 수직기에 적용 등 사출장치 추가 적용이 가능한 ADD ON 사출장치 개발 완료 | |

| WIZ 1400 TMI 2종 사출기 라인업 | - 자동차Lamp용 양방향 사출,수직회전판 특수기 개발완료 | |

| 디지털 구동제어 시스템 개발 | - 디지털 구동계를 적용하여 사용자 편의성 향상 및 성능 모니터링 기능 구현 | |

| 원격 자동생산시작기능 솔루션 기술 개발 | - 원격 지령 PC App. 맟 사출기 App. 개발을 통한 무인 생산 기술 개발 완료 | |

| 시운전 검사 개선 성능 개발 | - 사출기 시운전 검사 관련 개선된 기능 개발, 품질 경쟁력 확보 | |

| 국내 Row Crop급(122~143hp) 모델 출시 | - 국내 Row Crop급 혁신 기술 및 프리미엄 사양 적용 플래그십 모델 출시 ('25.1) | |

| 형체력 최적화 기술개발 | - 고객의 원재료 절감 및 에너지 낭비 요소 제거 가능한 형체력 최적화 알고리즘 개발 | |

| 부품사업 | Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 5.5mm Pitch, 1.9mm Width, 2.7mm Height |

| - 1열 4핀, Dip Type SMT 구조 | ||

| Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 3.3mm Pitch, 2.2mm Width,1.84mm Height | |

| - 1열 4핀, Dip Type SMT 구조 | ||

| P0.3 Receptacle Hold Down 파손 강도 강화형 초소형 Robust Board to Board 커넥터 개발 |

- 0.3mm Pitch, 1.7mm Width, 0.6mm Height | |

| - Receptacle 최외곽 파손 방지를 위한 강도향상 Hold Down 구조 적용, 8A 고전류 대응 | ||

| P0.35 Receptacle 최외곽 파손강도 강화형 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.98mm Width, 0.8mm Height | |

| - Receptacle 최외곽 파손 방지를 위한 강도향상 Hold Down 구조 적용, 5A 고전류 대응 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, On-Board type | |

| - Shield 구조를 통한 차폐 성능 강화 Type 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 프레스 구조를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, On-Board type | |

| - 사출 구조를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| Pad 커넥터 개발 | - 3.5mm Pitch, 2.2mm Width, 2.45mm Height, 6핀 | |

| - Tablet 과 Keyboard 연결용 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 고속전송(USB 3.1), 고속충전(5A), Full-Shielding type | ||

| P0.35 홀드다운 4개소 분할 고전류 대응 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.7mm Width, 0.6mm Height | |

| - 실장강도 및 파손강도를 향상한 Robust type, Hold Down 4개소 분할을 통한 개소당 3A 고전류 대응 | ||

| P0.35 고전류 대응 가능한 초소형 Robust Board to Board 커넥터 개발 |

- 0.35mm Pitch, 1.5mm Width, 0.6mm Height | |

| - 실장강도 및 파손강도를 향상한 Robust type, Hold Down을 통한 5A 고전류 대응 | ||

| 고전류용 FFC 커넥터 개발 | - 0.5mm Pitch, 2.1mm Height, Signal 64Pin, Power 2Pin | |

| - 별도 고전류용 Pin을 설치하여 정격전류 7.5A 대응 | ||

| 모듈 연결용 커넥터 개발 | - 0.5mm Pitch, 2열, Height 2.45mm, 28Pin | |

| - 휴대폰 모듈과 Main Board 연결용 커넥터 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type, 양방향(Reversible) 체결, 고속전송(USB 3.1), 고속충전(5A) |

|

| - Variation 확대, 7.65mm Length, 11.4mm Width, 3.16mm total Height, 1.50mm SMT Height, Hybrid SMT | ||

| 방수 micro USB 커넥터 개발 | - micro USB 'B' Type 커넥터 호환 제품으로 규격 5Pin 외 2Pin 추가 | |

| - 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| USB Type-C 커넥터 개발 | - USB Type-C Receptacle 커넥터, 24Pin Full-feature, Mid-Mount type | |

| - 프레스 구조 및 실링 일체화를 통한 완전방수(IPX8) 기능 적용으로 방수 커넥터 Needs 충족 | ||

| Tablet 외장 키보드 연결용 Pad 커넥터 개발 | - 4.0mm Pitch, 2.7mm Width, 1.73mm Height | |

| - 1열 3핀, Dip Type SMT 구조, Pd 도금 적용 | ||

| 5G mmWave RF 커넥터 개발 | - 5G mmWave 초고주파 대응 가능한 RF B2B 커넥터 개발 | |

| 5G mmWave RF 커넥터 개발 | - 5G mmWave 초고주파 대응 RF B2B 커넥터이며, 고객 승인 완료 (10월) | |

| 5G 기지국용 고속전송 커넥터 개발 | - 5G 기지국용(Small Cell) 고속전송 38~228핀 대응 가능 커넥터 개발 완료 (12월) | |

| 차량용 AN 개발 | - 차량용 스마트키 내장 UWB 안테나 개발 중 | |

| - LGVS GM향 GEN12 개발 중(Telematics LTE 안테나) | ||

| - LGVS BMW향 X-Wave 개발 중(Telematics LTE 안테나) | ||

| - LGVS Honda향 MY23 양산 중(Telematics LTE 안테나) | ||

| - LGVS BMW향 TPM4G 양산 중(Telematics LTE 안테나) | ||

| - 일본 DENSO향 BLE 안테나 개발 중 | ||

| Wearable AN 개발 | - LGHA 사업부 가전기기 용 UWB 안테나 양산 중(4GHz, 6GHz) | |

| - 소형 단말 및 Mobile용 UWB 안테나 개발 중 (6.5GHz & 8GHz) | ||

| - 스마트 검침 & 안전 시스템용 LoRa 안테나 개발 완료 및 시범 운용 중 | ||

| 5G mm-Wave 안테나 | - 안테나 모듈 개발 중(안테나+Front End module) | |

| - 국책과제 `22년 개발 완료 및 5G AOP 제품 확보 (5G 활성화를 위한 미세공정 화합물 반도체 기반 mm-Wave 부품개발 및 검증환경 구축 사업) |

||

| - mmWave 안테나 모듈 설계 중 (안테나+RF 증폭 소자 결합) | ||

| - 저유전율/저손실 LCP FPCB 성능 검토 완료 (array 2*2 안테나 적용) | ||

| - 휴대폰 내장 소형 mmWave 안테나 개발 중 | ||

| 차량용 안테나 수주 | - LG전자 VS사업본부 신규 TCU(JLR향 EVA3) 내장안테나 수주확보(6월) | |

| - LG전자 VS사업본부 신규 TCU(혼다향 MY26) 내장안테나 수주확보(8월) | ||

| 방수 Tablet 외장 연결용 Pad 커넥터 개발 | - 4.0mm Pitch, 2.6mm Width, 3.5mm Height | |

| - 고객 승인 완료 및 양산 진행 (6월) | ||

| 0.3P Robust Type B2B 제품 기술 개발 | - 체결 Guide부 Full Shielding이 가능한 드로잉 기술 적용 (기존 Robust 제품 대비 30% 이상 강도 향상) | |

| Tablet Battery 연결용 15A 고전류 B2B 커넥터 개발 | - 2.6W, 0.6H, 정격전류 15A 대응, Plug와 Receptacle 구분이 없는 자웅동체 구조 | |

| - 고객 단품인증 완료(12월), 양산 예정 ('24년 3월) | ||

| 0.175P 4열 B2B 커넥터 개발 | - 초소형 4열 B2B 제품 디자인콘 전시회 출품 (제품 Size : 0.175㎜ Pitch, 2.0㎜ Width, 0.6㎜ Height) ('24.01월) | |

| Gen.5 RF B2B 개발 | - mmWave Ant. 연결용 RF B2B 업체 선정 (`24.5월) | |

| EU 규제 대응용 방수 Type-C 커넥터 개발 | - EU 전자파관련 규제 만족을 위한 EMC-Pad 적용 제품 출시 (`24.11월 양산 예정) |

□ 엠앤엠사업부문

(1) 연구개발활동의 개요

LS MnM은 온산 기술연구소와 판교 소재연구소를 통해 연구개발 활동을 하고 있습니다. 최고의 경쟁력 및 미래 핵심기술 확보를 위해 공정개선, 신공정개발, 불순물처리 등의 활발한 연구활동을 벌이고 있습니다. 주요 연구과제는 다음과 같습니다.

- 제련 공정/ 제품 품질 개선 연구

- 제련 부산물 회수 및 제어 연구

- 제련 환경 개선 연구

- 제련 제품 부가가치 향상 연구 (소재)

(2) 연구개발비용

LS MnM의 연구개발비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 연구개발비용 계 | 2,160 | 11,065 | 10,598 |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

0.08% | 0.09% | 0.11% |

*별도 재무제표 기준

□ 아이앤디사업부문

연결회사의 사업부문 중 부동산개발사업부문은 사업의 특성상 연구개발활동에 해당사항이 없습니다.

(1) 연구개발 활동의 개요

Superior Essex의 R&D는 축적된 세계적 수준의 기술을 바탕으로 정보/에너지 분야의 신제품 개발 및 성장동력으로서의 신사업 발굴에 힘쓰고 있습니다.

(2) 연구개발 담당 조직

통신부문은 Product Development Center를 설립 운영하고 있으며, 재료 개발 / Process 개선 / 신제품 개발 등의 업무를 진행하고 있습니다.권선부문은 별도의 R&D Center는 설립되어 있지 않지만, 북미 및 유럽 사업조직 내에 자체 R&D 인력을 보유하고 있어 신제품 개발 등의 업무를 진행하고 있습니다.

(3) 연구개발 비용

Superior Essex의 연구개발비용은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 연구개발비용계 | 2,724 | 10,237 | 8,566 |

| (정부보조금) | - | - | - |

| 연구개발비/매출액 비율 [연구개발비용계/당기매출액*100] |

0.23% | 0.23% | 0.22% |

7. 기타 참고사항

1. 지적재산권 보유 현황 및 환경관련 규제사항

□ 전선사업부문

(1) 지적재산권 보유 현황

당사는 영위하는 사업과 관련하여 공시 작성기준일 현재 아래와 같이 지적재산권을 보유하고 있습니다.

| (단위: 건수) |

| 구분 | 특허 | 실용신안 | 디자인 | 상표 |

| 국내 | 713 | 2 | 17 | 157 |

| 해외 | 285 | - | - | 25 |

상기 권리들은 당사가 영위하고 있는 전력케이블, 통신케이블, 산업용 특수케이블, 나동선제품 등에 관한 것으로 현재 당사 제품에 적용되는 기술 뿐만 아니라 차세대 제품에 적용될 기술에 대한 보호 역할을 하고 있으며, 경쟁사를 견제하는 기능도 하고 있습니다.

이들은 각국 특허법 및 상표법 등에 근거하여 보호되고 있으며, 특허권의 존속기간은 출원일로부터 20년, 상표권은 등록일로부터 10년이며, 상표권은 갱신등록절차에 의해 존속기간을 연장할 수 있습니다.

(2) 환경관련 규제사항

당사는 법률에서 정하고 있는 각종 제품 환경규제와 사업장관리 환경규제를 철저하게 준수하고 있습니다.

또한 국내 전사업장에서 발생하는 '온실가스 배출량과 에너지 사용량'을 정부에 보고하고 이해관계자들에게 관련정보를 투명하게 제공하고 있습니다.

□ 일렉트릭사업부문

중요한 재산적 권리 및 특허권등 무형자산의 취득 현황

| (기간: '25.01.01~'25.03.31) |

| 취득일 | 취득무형자산 | 내용 | 비고 |

|---|---|---|---|

| 2025-01-02 | 특허권 | 방진 장치 등 114건 | - |

| 2025-01-02 | 실용신안권 | 배전반의 접지스위치의 인터록 장치 등 6건 | - |

| 2025-01-02 | 디자인권 | 차단기용 꽂음 접속식 베이스 등 5건 | - |

| 2025-01-02 | 상표권 | Gridsol CUBE 등 8건 | - |

□ 엠트론사업부문

엘에스엠트론㈜은 사업과 관련하여 2024년 중 총 129건의 지식재산권을 신규 취득보유(등록일 기준) 하였으며, 상세내역은 아래와 같습니다.

| 종류 | No. | 발명의명칭 | 등록일 | 등록번호 | 출원일 |

| 특허 | 1 | 농업용 작업차량의 작동유체 안정화 장치 | 2025-03-11 | 12247655 B2 | 2024-01-12 |

| 2 | 농업용 작업차량의 변속장치 | 2025-03-11 | 12246593 B2 | 2023-12-21 | |

| 3 | 농업용 작업차량의 프레임장치 | 2025-01-21 | 12201045 B2 | 2023-10-10 | |

| 4 | 인공지능 기반의 사출성형시스템 및 성형조건 생성방법 | 2025-01-24 | ZL 202080075512.8 | 2022-04-27 | |

| 5 | 인공지능 기반의 사출성형시스템 및 사출성형시스템에서의 성형조건 생성방법 | 2025-01-28 | 12208552 B2 | 2022-03-09 | |

| 6 | 농업용 작업차량의 유압식 조향장치 | 2025-03-25 | 12256655 B2 | 2022-01-20 | |

| 7 | 무지향성 UWB 안테나 장치 | 2025-03-13 | 10-2783311 | 2020-09-21 | |

| 8 | 커넥터 | 2025-02-19 | 10-2772012 | 2020-09-17 | |

| 9 | 리셉터클 커넥터 및 플러그 커넥터 | 2025-02-19 | 10-2772011 | 2020-05-19 | |

| 10 | 커넥터 및 커넥터 제조방법 | 2025-03-13 | 10-2783313 | 2020-04-03 | |

| 11 | 농업용 차량의 변속기 사판 조절 장치 | 2025-02-18 | 10-2771194 | 2020-02-03 | |

| 12 | 연성평면케이블 부스바 | 2025-03-13 | 10-2783312 | 2020-01-22 | |

| 13 | 기어박스 냉각 구조를 가지는 미드모어 장치 | 2025-02-18 | 10-2771344 | 2020-01-16 | |

| 14 | 개선된 링크핀 조립체를 구비하는 궤도 (병합 19A-0093) | 2025-03-25 | 10-2788097 | 2020-01-06 | |

| 15 | 농업용 차량 | 2025-03-12 | 10-2782489 | 2020-01-06 | |

| 16 | 궤도 조립 장치 | 2025-03-25 | 10-2788094 | 2020-01-03 | |

| 17 | 농업용 작업차량의 변속장치 | 2025-02-20 | 10-2772751 | 2019-10-22 | |

| 18 | 플로팅 B2B 커넥터의 리셉터클 커넥터 | 2025-03-05 | 10-2778999 | 2019-09-16 | |

| 19 | 플로팅 B2B 커넥터의 플러그 커넥터 | 2025-03-05 | 10-2778998 | 2019-09-16 | |

| 20 | 농업용 차량의 도어 개폐 장치 | 2025-01-02 | 10-2750681 | 2019-07-24 | |

| 21 | 사출기 도어 스토퍼 기구 | 2025-03-27 | 10-2789441 | 2019-07-24 | |

| 22 | 그리스 공급용 유로를 개선한 사출 성형기 | 2025-01-14 | 10-2756750 | 2019-07-16 | |

| 23 | 개선된 이중사출용 회전판을 구비하는 사출성형기 | 2025-03-07 | 10-2780260 | 2019-05-28 | |

| 24 | 엔진부품의 누락을 검사하기 위한 엔진외관 검사장치 및 방법, 이를 위한 학습데이터 수집장치 및 방법 | 2025-02-06 | 10-2766443 | 2019-05-24 | |

| 25 | 농업용 작업차량의 변속기용 유압장치 | 2025-01-20 | 10-2759110 | 2019-04-30 | |

| 26 | 농업용 작업차량의 변속기용 유압장치 | 2025-01-20 | 10-2759118 | 2019-04-30 | |

| 27 | 농업용 작업차량의 변속기용 유압장치 | 2025-01-20 | 10-2759128 | 2019-04-30 | |

| 28 | 농업용 작업차량의 동력취출장치 | 2025-03-25 | 10-2788101 | 2019-03-28 | |

| 29 | 농작업차량용 오일쿨러시스템 | 2025-02-25 | 10-2774826 | 2019-03-21 | |

| 30 | 농작업차량용 미드모어 검사장치 | 2025-03-06 | 10-2779690 | 2019-02-28 | |

| 31 | 농업차량 | 2025-03-24 | 10-2787338 | 2019-02-28 | |

| 32 | 농업차량 | 2025-03-21 | 10-2786815 | 2019-02-28 | |

| 33 | [콤바인] 콤바인 | 2025-03-06 | 10-2779676 | 2019-02-25 | |

| 34 | [콤바인] 콤바인 | 2025-03-06 | 10-2779685 | 2019-02-25 | |

| 35 | [콤바인] 콤바인 | 2025-01-13 | 10-2756007 | 2019-01-29 | |

| 36 | [콤바인] 콤바인의 곡물이송장치 | 2025-01-10 | 10-2755142 | 2017-01-20 | |

| 디자인 | 1 | 트랙터용 후드 | 2025-02-13 | 015092563-0001 | 2025-02-13 |

| 2 | 트랙터용 노브 | 2025-02-19 | 30-1296095 | 2024-07-18 | |

| 3 | 트랙터용 조향 핸들 | 2025-02-19 | 30-1296093 | 2024-07-18 | |

| 4 | 트랙터용 노브 | 2025-02-19 | 30-1296090 | 2024-07-18 | |

| 5 | 트랙터용 노브 | 2025-02-19 | 30-1296088 | 2024-07-18 | |

| 6 | 트랙터용 노브 | 2025-02-19 | 30-1296083 | 2024-07-18 | |

| 7 | 트랙터용 노브 | 2025-02-19 | 30-1296040 | 2024-07-18 | |

| 8 | 트랙터용 노브 | 2025-02-19 | 30-1296042 | 2024-07-18 | |

| 9 | 트랙터용 노브 | 2025-02-19 | 30-1296045 | 2024-07-18 | |

| 10 | 트랙터용 노브 | 2025-02-19 | 30-1296046 | 2024-07-18 | |

| 11 | 커넥터 | 2025-03-25 | D1067884 | 2023-06-08 | |

| 12 | 커넥터 | 2025-03-25 | D1067883 | 2023-06-08 | |

| 13 | 커넥터 | 2025-03-25 | D1067882 | 2023-06-08 | |

| 14 | 커넥터 | 2025-03-25 | D1067881 | 2023-06-08 | |

| 15 | 커넥터 | 2025-03-18 | D1067197 | 2023-06-08 | |

| 16 | 커넥터 | 2025-03-18 | D1067196 | 2023-06-08 | |

| 17 | 커넥터 | 2025-03-18 | D1067195 | 2023-06-08 | |

| 18 | 커넥터 | 2025-03-18 | D1067194 | 2023-06-08 | |

| 19 | 커넥터 | 2025-03-18 | D1067190 | 2023-06-08 | |

| 20 | 트랙터용 캐빈 | 2025-02-11 | D1061630 S | 2022-12-12 |

□ 엠앤엠사업부문

| 번호 | 구 분 | 명 칭 | 등록일 |

|---|---|---|---|

| 1 | 해외특허 | 태양전지 전극용 도전성 페이스트 관련 | 2022.03.25 |

| 2 | 해외특허 | 도전성 페이스트 및 태양전지 관련 | 2022.04.19 |

| 3 | 해외특허 | 은 분말의 제조방법 및 도전성 페이스트 관련 | 2022.05.09 |

| 4 | 국내특허 | 태양전지 전극용 도전성 페이스트 관련 2건 | 2022.05.18 |

| 5 | 해외특허 | 태양전지 전극용 도전성 페이스트 관련 | 2022.06.14 |

| 6 | 국내특허 | 은 분말의 제조방법 관련 | 2022.10.07 |

| 7 | 해외특허 | 은 분말의 제조방법 관련 | 2023.03.23 |

| 8 | 국내특허 | 태양전지 전극용 페이스트 관련 3건 | 2023.06.05 |

| 9 | 해외특허 | 태양전지 전극용 도전성 페이스트 관련 2건 | 2023.09.19 |

| 10 | 해외특허 | 태양전지 전극용 도전성 페이스트 관련 | 2023.12.08 |

| 11 | 해외특허 | 은 분말의 제조방법 관련 | 2024.06.11 |

| 12 | 해외특허 | 은 분말의 제조방법 관련 | 2024.07.02 |

| 13 | 해외특허 | 태양전지 전극용 페이스트 관련 | 2024.09.03 |

| 14 | 해외특허 | 은 분말의 제조방법 관련 | 2024.09.17 |

| 15 | 해외특허 | 은 분말의 제조방법 관련 | 2024.12.21 |

| 16 | 국내특허 | 고순도 황산 제조방법 관련 | 2025.03.18 |

□ 아이앤디사업부문

- 2025년 취득한 주요 특허권 현황

해당사항 없습니다.

- 2024년 취득한 주요 특허권 현황

| 발행의 명 | 출원일 | 등록번호 | 등록일 |

|---|---|---|---|

| Cables Having Buffer Elements Formed with Two-Dimensional Fillers | 10/21/2022 | 11953746 | 4/9/2024 |

| Magnet Wire with Insulation Including an Organometallic Compound (JP) | 12/23/2021 | 7453998 | 3/12/2024 |

| Magnet Wire with Corona Resistant Polyimide Insulation | 5/6/2019 | 7478098 | 4/23/2024 |

| Magnet Wire With Thermoplastic Insulation(CN) | 12/10/2021 | ZL202080037899.8 | 10/18/2024 |

| Magnet Wire With Thermoplastic Insulation(IN) | 10/11/2021 | 548472 | 8/23/2024 |

| Magnet Wire With Thermoplastic Insulation(JP) | 9/27/2021 | 7541531 | 8/20/2024 |

| Magnet Wire With Insulation Including An Organometallic Compound(KR) | 1/17/2022 | 10-2726319 | 10/31/2024 |

- 2025년 등록된 주요 트레이드마크 현황

해당사항 없습니다.

- 2024년 등록된 주요 트레이드마크 현황

| 트레이드마크 목록 | 국가 | 클래스 | 접수일 | 등록번호 | 등록일 |

|---|---|---|---|---|---|

| SIB | Canada | 9 | 3/26/2020 | 1,272,029 | 11/29/2024 |

| Essex Furukawa | Malaysia | 6,9,10 | 9/16/2020 | 1558088 | 11/6/2024 |

| Ketex | WO | 9 | 9/20/2024 | 1822492 | 11/14/2024 |

2. 영업의 개황

□ 전선사업부문

1) 산업의 특성 등

"전선산업"은 국가의 기간산업으로써, 생활용 및 산업용 전력 등을 공급하는데 사용되는 각종 전력케이블과 데이터, 음성, 영상 등을 송수신 하는데 사용되는 각종 통신케이블 등을 비롯한 산업용 전선 등의 공급을 통해, 에너지와 정보의 전달을 가능하게 하는 중추산업입니다.

- 다품종 다규격 제품의 산업

전선은 그 종류가 품종, 규격, 사양에 따라 약 2만 5천여종으로 세분화될 만큼 다양하며,

많은 업체들이 시장에 참여하고 있습니다.

- 원재료 비중이 큰 산업

전선산업의 원가는 원재료 구입비가 상당부분을 차지합니다. 따라서 원재료로 쓰이는 구리 가격의 변동이 전선가격의 변동과 회사의 수익성에 영향을 미칩니다.

- 경기 후행적인 산업

국내 전선 수요의 경우 공공부문의 수요는 경기에 대한 민감도가 낮은 편이지만 민간부문의 수요는 건축 및 설비투자 등의 경기 동향에 상당한 영향을 받습니다.

2) 산업의 성장성

전선사업은 국내외 데이터센터 확장과 글로벌 인프라 투자 증가에 힘입어 성장세를 보이고 있습니다. 또한 유럽과 아시아의 대규모 해상풍력단지 건설 및 노후 전력망 교체 수요에 따라 초고압 전력 케이블과 해저케이블의 수요가 증가하고 있습니다. 향후 AI 첨단기술 확대에 따라 전력수요는 급증할 것으로 예상되며, 이에 따라 전선산업은 지속적으로 성장할 것으로 예상됩니다.

3) 경기변동의 특성

전선산업은 내수의 경우 전력 및 건설회사 등 송배전망 구축투자와 기간통신 사업자의 통신인프라 투자정책에 따라 크게 영향을 받으며, 수출의 경우 세계 경제 성장 정도, 특히 신

흥국의 성장에 따른 기간산업투자와 밀접한 관계가 있습니다.

4) 경쟁요소

전선업계는 국내외 인프라 투자 수요와의 연계성이 높은 특성을 갖고 있습니다. 국내시장의 일반제품은 다수의 전선업체와의 경쟁이 치열하고, 다수의 업체들의 성장 및 중국 등 해외업체들의 확장으로 경쟁이 심화되고 있습니다. 글로벌 시장에서는 기간 인프라 구축에 사용되는 산업재의 특성상 품질에 대한 신뢰성 및 납기가 중요한 경쟁 요소이며, 최근 안전성, 대용량화, 융합기술 및 환경 친화 필요성이 확대됨에 따라 제품 개발 대응력이 중요한 경쟁 요소로 대두되며, 마찬가지로 해외에서도 수많은 전선 업체들과 치열한 경쟁을 하고 있습니다.

5) 자원조달상의 특성

전선의 주요 원자재는 전기동으로 전선 생산 원재료비의 약 65%을 차지하고 있습니다. 따라서 전기동의 가격변동이 전선기업의 수익구조에 큰 영향을 미칩니다. 전기동 가격은 LME(London Metal Exchange) 가격을 기준으로 합니다. LME의 2025년 1분기 평균동가는 9,346 USD/MT 입니다.

□ 일렉트릭사업부문

(1) 전력부문

1) 산업의 특성

(i) 전력수배전 사업

전력산업은 고도의 안전성과 신뢰성이 요구되는 국가의 기반 산업이자 기술집약적 산업으로, 몇몇 선진 업체에 의해 산업 집중이 이루어지는 Multi-international Business 형태의 산업입니다. 전력수배전사업은 발전소에서 만들어진 전력을 최종 수용가까지 안전하게 공급함과 동시에 전력 차단, 개폐 등 계통보호를 목적으로 하는 제품을 생산 및 판매하는 사업입니다. 안전성 및 신뢰성에 대한 장기간의 검증과 국제적 인증이 필수적인 사업으로, 각 국가 별 다양한 전력계통 및 규격과 연계되어 모델 변경이 어렵고, 규격화 및 표준화와 더불어 고도의 전문성이 요구됩니다. 전력시스템산업은 국가 전력망 구축에 필수적인 "자본재 산업" 이며, 기업의 설비투자와도 연관성이 있습니다. 안정성 및 신뢰성에 대한 장기간의 검증과 국제적 인증이 사업 수행을 위한 필수조건입니다. 전력전자 및 메카트로닉스 기술을 응용한 기기로 확대되는 추세이며, 설비의 수명진단 및 계통 보호, 분산 발전 및 전력 저장의 기술이 중요시 되고 있습니다. 최근 신재생 직류 에너지 발전원과 연계된 제품을 개발하고 있으며 향후 지속적으로 수요가 증가할 것으로 예상됩니다.

(ii) 전력인프라 사업

- 송변전 : 송변전사업은 국가 전력망을 구축하는 기간산업으로, 국제규격 기반의 제품 개발과 안전 및 신뢰성 확보를 위한 장기간의 검증과 실적이 사업수행에 중요합니다. 국내는 수도권의 안정적인 전력공급을 위한 동해안/서해안-수도권 HVDC 기간망 구축, 산업단지 대규모 전력공급을 위한 전력 인프라 확충, 전력계통 안정화 및 유연성 강화를 위한 FACTS, ESS 확충 등 송변전 분야 투자 추진 중에 있습니다. 배전은 송변전 설비로부터 송전받은 전력을 수용가에서 사용할 수 있도록 배전하는 사업으로, 사용자의 전력 사용에 차질이 발생하지 않도록 공급하기 위해 높은 제품 신뢰성이 필요합니다. 국내 배전분야는 데이터센터 등 대규모 전력 수요 증가로 전력 공급 능력 부족 및 계통 혼잡 문제가 발생됨에 따라 도입된 분산에너지 특별법 등의 큰 변화와 함께 다양한 신사업이 창출될 것으로 예상됩니다.

- 전력IT : 전력IT사업은 발전, 송변전, 배전, 수용가에 이르는 전력계통의 각종 전력정보 관리 및 제어를 위한 ICT솔루션을 구현하여 발전설비 운용, 에너지사용 효율화, 급전 안정화를 구현하는 사업을 의미합니다. 시스템 안전성 확보를 위해서는 필수적으로 적용되어야 하며, 분야별로 Micro-grid, VPP, EMS(계통감시), SCADA, xEMS(에너지관리), DCS, DMS 등이 있습니다.

- 신재생에너지 : 전기화와 전력망의 탈탄소화는 탄소중립 전략의 핵심으로 국내기업의 RE100 직접 가입뿐 아니라 글로벌 기업의 공급망 관리 필요성 증대 등으로 인해 국내기업의 재생에너지 수요는 지속해서 증가할 것으로 전망됩니다. 신재생에너지의 단점인 전력 생산/공급 불균형을 해소하기 위하여 특정시간에 생산된 전기를 배터리에 저장 후 원하는 시간에 저장된 전기를 사용하는 에너지 저장장치가 사용되고 있으며, 에너지 저장장치 산업은 신재생에너지 확대에 따른 계통 안정성과 전력 다소비 기업의 최대 전력 소비 감축을 위한 투자가 지속되고 있습니다.

- 철도시스템 : 철도사업은 국가 내 화물 및 인원을 운송하는 기간산업이며, 인명과 자산을 운송하는 분야인 만큼 안전성 및 신뢰성이 철도 사업에서 핵심 요소 입니다. 최근 친환경 운송분야로 주목받고 있으며, 관련 기술개발도 활발히 진행되고 있으며, ICT 관련 기술의 발전으로 무인열차제어, 무선열차제어 등 차세대 열차제어시스템 적용 사업이 확대되고 있습니다. 이에 각국 기업들이 속속 자체 철도시스템을 개발하여 출시하고 있습니다. 현재 철도시스템 시장은 중국 및 기타 개발도상국들을 중심으로 지속적으로 수요가 증가하고 있으며, 영국, 프랑스 등 주요 철도 선진국들에서는 수소철도차량에 대한 연구개발을 진행하고 있습니다.

(ⅲ) EV-Relay 사업

고전압 계통(DC 450V 이상)의 고전류나 이상전류 발생 시 기계적으로 전기배터리의 전원을 ON/OFF하는 기능 및 높은 전압, 전류를 제어하는 기능을 갖춘 EV Relay 사업과 이를 퓨즈, 저항, 전류센서 등과 결합하여 모듈화한 BDU(Battery Disconnect Unit)는 고전압 배터리를 사용하는 전기자동차, 전기차 충전기 등 모든 시스템에 필수 적용이 되어야 하고, ESS 등 신재생에너지 분야의 전력제어용에 광범위하게 사용되고 있습니다. 친환경차의 경우 48~800V, ESS/EV Charger의 경우는 500~1500V 시스템을 사용하고 있습니다.

2) 산업의 성장성

(i) 전력수배전 사업

전력계통은 안정적 전력 공급을 바탕으로 한 효율적 운영이 요구되고 있고, 이를 위해 시스템 및 제품의 디지털화를 통해 데이터의 관리 및 운영에 대한 비중이 점차 커지고 있습니다. 따라서, 전력계통의 Digital / System化로 인해, 제품 및 산업 자체의 Level이 기계식에서 전자식으로 Up-grade 되고 있으며, 고품질 / System / DT化 된 제품에 대한 고객의 수요가 높아지고 있어, 단순 기계식 제품 중심에서 점차 고부가가치 산업으로 전환되고 있습니다. 미국의 전력망 및 설비 교체 Super Cycle과 인플레이션감축법(IRA), 인프라 법안(IIJA)으로 인한 신규 설비투자로 전력기기 수요가 증가하는 추세입니다.

(ii) 전력인프라 사업

전기화, 탈탄소화, 분산전원화 등 글로벌 전력시장 Trend 하에 국내는 무탄소전원 확대 및 산업경쟁력 확보를 위한 전력계통 시스템 확충 계획에 있으며, 또한 반도체, 디스플레이, 이차전지, 자동차, 데이터센터 등 첨단산업을 중심의 대규모 설비 투자가 이어지고 있어 적기 전력 공급을 위한 인프라 시장은 지속 확대될 것으로 예상됩니다.

글로벌 HVDC, FACTS 시장은 신규 건설 예정 전력망과 노후화 전력망 개선에 힘입어 꾸준히 성장할 것으로 예상되며, 특히 IGBT의 발달 및 신재생 에너지 시장의 증대로 전압형 HVDC와 MMC STATCOM 시장은 높은 성장성을 보일 전망입니다.

현 정부에서 발표한 제11차 전력수급기본계획에 따르면 안정적이고 균형잡힌 전원믹스 구성을 위해 신재생에너지설비 보급과 화력, 원자력 발전 건설 등의 내용을 반영하였습니다. '38년까지 신재생 비중은 약 32.9%까지 확보할 계획이며, 태양광 및 풍력 보급 설비용량이 약 115.5GW로 추정되어 장주기 ESS설비가 필요하여 본 시장의 활성화가 예상됩니다. 신재생 전원을 수용하기 위한 전력망 확충과 전력시장 다원화 및 고도화가 추진 될 예정입니다.

신재생 에너지 산업은 글로벌 탄소중립의 선언에 따라 지속적인확대가 될 전망이며, 특히 미국(2050년 탄소중립)과 중국(2060년 탄소중립)을 중심으로 시속 성장할 것으로 예상됩니다. 이와 함께 태양광/풍력 등 발전시스템 산업의 투자 증가가 기대되고, 신재생에너지 증가에 따른 계통 불안정을 해소하기 위한 에너지 저장장치에 대한 수요도 증가할 것으로 예상됩니다.

철도시스템 시장은 최근 개발도상국들의 도시화 추세로 인해 급성장하고 있습니다. 전세계 철도 E&M 시장은 약 18.1조원(2024년)으로 예상되며, 지속적인 도시화와 각국 광역권 내의 수송 수요 증가로 향후 연간 약 3.3%의 성장률을 보일 것으로 예상됩니다. 무선통신기반 열차제어시스템 등 차세대 도시철도용 열차제어시스템에 대한 상용화 움직임도 활발하며, 해당 시장에서의 사업기회도 점차 확대될 전망입니다.

(ⅲ) EV-Relay 사업

EV Relay 및 BDU는 친환경차의 주요 전장 부품으로써 배터리와 연계되어 사용되고 있으며, 신재생에너지 산업에도 활용되는 등 배터리와 밀접한 관계가 있는 산업입니다. 배터리를 활용하는 친환경차 시장이 확대되고 배터리의 활용 목적이 다양해지면서 직류 전력 산업 시장은 뚜렷하게 성장할 것으로 예상됩니다. 최근 글로벌 각국의 탄소 규제 강화, 배터리 가격 하락 및 자동차 회사들의 경쟁적인 전동화 전략으로 인해 EV Relay 시장은 '25년 4조원, '30년에 8.8조원의 시장으로 급격하게 성장할 것으로 예측되고 있습니다.

3) 경기 변동의 특성, 계절성

(i) 전력수배전 사업

전력설비의 특성 상 건설 및 설비투자 경기와 밀접한 관계를 가지고 있으며, 특히 신규투자 및 정부 중심의 SOC 사업 활성화가 당 사업과 밀접한 연관이 있습니다.

최근에는 데이터사업의 성장과 반도체 클러스터 구축 등으로 인한 전력계통 및 전력설비 등의 수요가 증가하고 있습니다.

(ii) 전력인프라 사업

전력설비의 특성 상 투자 경기와 밀접한 관계를 가지고 있으며, 특히 한전의 송변전 설비투자, 정부 SOC 사업 활성화 및 제조산업부문 신규투자와 밀접한 연관이 있습니다. 최근에는 데이터사업의 성장과 반도체 클러스터 구축 등으로 인한 전력계통 및 전력설비 등의 수요가 증가하고 있습니다. 해외의 경우 북미를 중심으로 한 반도체, 배터리, 자동차 등 산업 분야의 투자 증가와, ADB 등 공공재원 및 차관을 활용한 사업전개도 가능하여 신흥산업국 중심으로 지속적인 수요를 기대하고 있습니다.

(ⅲ) EV-Relay 사업

EV Relay와 BDU 사업은 친환경차 산업, 친환경 신재생에너지를 이용한 전력 산업인 ESS 산업, EV Charger 산업 등에 사용되는 주요 부품으로, 친환경차 및 ESS 산업의 수요변화에 영향을 받습니다. 일시적인 Chasm 현상으로 인한 성장세 둔화와 같은 변동성을 가지나 각국의 친환경 목표와 OEM들의 사업 전략을 고려했을 때 성장기조는 유지할 것으로 보입니다. 또한 최근 BEV의 성장이 수요정체, 인프라 미비, 실물경기 위축 등의 이유로 지연되고 있으나 하이브리드 차량이 그 빈자리를 채울 예정으로 줄어든 BEV의 EV Relay 수요를 HEV의 수요로 만회 가능할 것으로 보입니다. 결론적으로, Chasm과 같은 악조건에도 글로벌 전기차 시장은 기존에 전망했던 규모 대비 큰 차이를 보이지 않을 것으로 예상됩니다.

4) 시장점유율

(i) 전력수배전 사업

당분기말 현재 당사가 추정한 주요제품의 국내 시장점유율은 아래와 같으며, 당사가 생산하고 있는 양산제품에 한하여 기재하였습니다.

-전력기기(저압,고압) 점유율

| (단위 : %) |

| 구분 | 52기 1분기 | 51기 | 50기 |

|---|---|---|---|

| LS ELECTRIC | 59 | 61 | 63 |

| 기타 | 41 | 39 | 37 |

| 계 | 100 | 100 | 100 |

주1 ) 자료출처: 주요 업체 영업담당자 인터뷰 및 시장동향 조사 등.

-배전반 점유율

| (단위 : %) |

| 구분 | 52기 1분기 | 51기 | 50기 |

|---|---|---|---|

| LS ELECTRIC | 32 | 27 | 26 |

| 기타 | 68 | 73 | 74 |