|

|

|

분 기 보 고 서

(제 17 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 삼기 |

| 대 표 이 사 : | 김치환, 이동원 |

| 본 점 소 재 지 : | 충청남도 서산시 지곡면 무장산업로 263-29 |

| (전 화) 041-661-0800 | |

| (홈페이지) http://www.samkee.com | |

| 작 성 책 임 자 : | (직 책)재경본부장 (성 명) 김형태 |

| (전 화) 031-724-5900 | |

【 대표이사 등의 확인 】

|

|

|

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 2 | - | - | 2 | 1 |

| 합계 | 3 | - | - | 3 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 삼기 라고 표기합니다.

또한 영문으로는 SAMKEE CORP. 라 표기합니다.

다. 설립일자

당사는 1978년 6월 3일에 설립하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

1) 주소 : 충청남도 서산시 지곡면 무장산업로 263-29

2) 전화번호 : 041-661-0800

3) 홈페이지 주소 : http://www.samkee.com

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용 및 향후 추진하려는 신규 사업

1) 주요 목적사업

| 목 적 사 업 | 비 고 |

|---|---|

| 1. 자동차 부품 제조 판매업 2. 전자제품 및 부품 제조 판매업 3. 다이케스팅용 금형 제조 판매업 4. 자동차 부품 및 소재의 제조, 가공 및 판매 5. 금속 단연 단조 가공 및 판매 6. 열처리 7. 플라스틱 제품 제조 및 판매 8. 군납 병기 제조 및 대행 9. 가공품 일체 제조 및 판매 10. 항공기 부품의 소재의 제조, 가공 및 판매 11. 자동차 판매 12. 알루미늄 제련, 정련 및 합금제조업 13. 부동산임대업 14. 각종 공작기계 및 금속공작기계 제조 판매업 15. 전기자동차 제품 및 부품 제조 판매업 16. 농기계 제품 및 부품 제조 판매업 17. 기타 이동수단과 관련된 제품 및 부품 제조 판매 및 서비스업 18. 수소자동차 제품 및 부품 제조 판매업 19. 위 각항에 관한 수출입업 및 부대사업 일체 |

- |

2) 주요사업의 내용

당사는 자동차 및 전기차 부품 전문기업으로 내연기관(일반 및 터보사양)부터 하이브리드, 전기차까지 다양한 차종에 관련 부품을 제조, 판매하고 있습니다. 국내 사업장으로는 평택, 서산, 인천 등에 제조 시설을 갖추고 있으며, 해외 사업장으로는 중국 산동시에 제조 시설을 갖추어 유기적 네트워크를 구축하고 있습니다. 연결회사는 합금사업부, 주조사업부, 가공사업부 체제로 운영되고 있으며, 부문별 주요 제품은 다음과 같습니다.

| 부문 | 주요제품 |

|---|---|

| 엔진부품 | Timing Chain Cover/Case, Ladder Frame, Cylinder Block, Crank Case, Oil Pan, Bed-Plate 등 |

| 변속기부품 | Valve Body, Cluth Housing, Converter Hounsing, Transmission Case, Rear-Cover 등 |

| 전기차부품 | End-Plate, Motor Housing, 감속기 Case, Valve Block 등 |

기타 자세한 사항은 동 보고서 II. 사업의 내용을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

당사의 공시대상기간 동안의 신용평가 현황은 다음과 같습니다.

1) 신용평가 내역

| 평가일 | 평가대상 | 신용등급 | 현금흐름등급 | 평가회사 |

|---|---|---|---|---|

| 2024. 05 | NICE디앤비 | BB+ | C+ | (주)NICE디앤비 |

2) 신용등급 체계

| 신용상태 | 기업평가등급 | 기업평가등급의 정의 |

|---|---|---|

| 우수 | AAA | 상거래를 위한 신용능력이 최우량급이며, 환경변화에 충분한 대처가 가능한 기업 |

| AA | 상거래를 위한 신용능력이 우량하며, 환경변화에 적절한 대처가 가능한 기업 | |

| A | 상거래를 위한 신용능력이 양호하며, 환경변화에 대한 대처능력이 제한적인 기업 | |

| 양호 | BBB | 상거래를 위한 신용능력이 양호하나, 경제여건 및 환경악화에 따라 거래안정성 저하가능성 있는 기업 |

| 보통 | BB | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가 우려되는 기업 |

| B | 상거래를 위한 신용능력이 보통이며, 경제여건 및 환경악화에 따라 거래안정성 저하가능성이 높은 기업 | |

| 열위 | CCC | 상거래를 위한 신용능력이 보통이하이며, 거래안정성 저하가 예상되어 주의를 요하는 기업 |

| CC | 상거래를 위한 신용능력이 매우 낮으며, 거래의 안정성이 낮은 기업 | |

| C | 상거래를 위한 신용능력이 최하위 수준이며, 거래위험 발생가능성이 매우 높은 기업 | |

| 부도 | D | 현재 신용위험이 실제 발생하였거나 신용위험에 준하는 상태에 처해있는 기업 |

| 평가제외 | R (NG) | 1년 미만의 결산재무제표를 보유하거나, 경영상태 급변으로 기업평가등급부여를 유보하는 기업 |

3) 현금흐름등급 체계

[나이스평가정보]

| 현금흐름등급 | 현금흐름등급의 정의 |

|---|---|

| CF1 (우수) | 현금흐름창출능력이 최상급인 유동성 우수기업 |

| CF2 (양호) | 영업활동의 수익성 양호하고, 투자수요를 충분히 감당할 수 있는 상태 |

| CF3 (보통) | 영업활동 현금흐름은 양호하나, 신규투자를 위해 외부자금을 조달해야 하는 상태 |

| CF4 (열위) | 연간 창출한 현금흐름으로 운전자금 투자수요금액을 충당하지 못하는 보통이하의 상태 |

| CF5 (위험) | 당기의 현금흐름 수익성이 적자인 위험한 상태 |

| CF6 (부실) | 현금흐름이 2년 연속 적자로서 수익성이 매우 열악한 상태 |

[이크레더블]

| 현금흐름등급 | 현금흐름등급의 정의 |

|---|---|

| A (CR-1) | 현금흐름 창출능력이 매우 양호하며 안정적. |

| B (CR-2) | 현금흐름 창출능력이 양호하나 그 안정성은 상위등급에 비하여 다소 열위함. |

| C+ (CR-3) | 현금흐름 창출능력이 보통이상이나 장래 경제여건 및 환경악화에 따라 다소나마 현금흐름 저하 가능성 존재함. |

| C- (CR-4) | 현금흐름 창출능력이 보통으로 장래 경제여건 및 환경악화에 따라 현금흐름 저하 가능성이존재함. |

| D (CR-5) | 현금창출능력이 낮거나 총 차입금 대비 현금흐름 창출액이 적어 현금지급능력이 불량함. |

| E (CR-6) | 현금흐름 창출능력이 거의 없거나 차입금 대비 자금 창출액이 매우 적어 현금지급능력이 매우 불량함. |

[나이스디앤비]

| 현금흐름등급 | 현금흐름등급의 정의 |

|---|---|

| A | 현금흐름이 안정적이며 소요자금의 자체 창출능력이 매우 양호한 수준 |

| B | 현금흐름이 안정적이나 소요자금의 자체 창출능력이 상위등급에 비하여 다소 열위한 수준 |

| C+ | 현금흐름 창출능력이 보통 수준 이상이나, 향후 환경악화에 따라 현금흐름의 저하가능성이 다소 있는 수준 |

| C- | 현금흐름 창출능력이 보통 수준이나, 향후 환경악화에 따라 현금흐름의 저하가능성이 다소 있는 수준 |

| D | 현금흐름 창출능력이 낮은 수준이거나, 소요자금 대비 현금창출액이 적어 현금지급능력이 취약한 수준 |

| E | 현금흐름 및 현금지급능력이 매우 취약한 수준 |

| NF | 재무제표의 신뢰성이 결여되었거나, 불완전한 재무정보 보유(원가명세서 부재) - 판정제외 |

| NR | 결산자료 2개년 미만으로 현금흐름 산출 불가 - 판정보류 |

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2012년 04월 12일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 연혁

| 년월 | 주요 내용 |

|---|---|

| 1978. 06 | (주)삼기기공 설립 |

| 1984. 02 | (주)은진다이캐스팅 법인 설립 |

| 1988. 06 | (주)삼기기공 기술연구소 설립 |

| 1988. 08 | 1백만불 수출의 탑 수상 |

| 1993. 08 | 유망선진기술기업 지정(생산기술연구원) |

| 1995. 04 | KT마크 획득 - SQUEEZE CASTING 분야(과학기술처) |

| 1996. 07 | 공업기반기술개발사업 수행완료(마그네슘제 자동차부품 개발) |

| 1997. 11 | 우수자본재 개발 표창(통상산업부 장관) |

| 1998. 01 | 100PPM 품질인증획득(중소기업청) |

| 1998. 03 | 상공의 날 동탑산업훈장 수훈 |

| 1999. 01 | 수출경쟁력 우수기업 지정(중소기업청) |

| 2000. 03 | 현대자동차 Balance Shaft Assy 단독 개발업체로 지정 |

| 2000. 06 | 경기도 유망중소기업 선정 |

| 2001. 11 | INNO-BIZ기업 선정(중소기업청) |

| 2002. 12 | 산업자원부장관상 수상 |

| 2002. 12 | 부품소재전문기업 지정(산업자원부) |

| 2003. 10 | 사업장 이전(경기도 평택시 포승읍 평택항로 268번길 147) |

| 2005. 05 | GM HOLDEN社 수출 개시 |

| 2005. 07 | ISO/TS 16949 품질인증 획득(한국능률협회) |

| 2006. 05 | ISO 14001 환경인증 획득(한국능률협회) |

| 2008. 06 | 특허출원(자동차엔진 서포트브라켓과 그 제조방법) |

| 2008. 06 | 상호변경 - (주)삼기오토모티브 |

| 2008. 08 | (주)삼기오토모티브와 (주)삼기기공 합병 |

| 2008. 11 | 벤처기업등록 |

| 2009. 09 | 현대자동차 변속기부품 개발 및 양산(AUTO T/M用 REAR COVER) |

| 2010. 07 | 주조 및 가공공장 증축 |

| 2010. 08 | 현대파워텍 변속기부품 개발 및 양산(AUTO T/M用 VALVE BODY 3종) |

| 2010. 09 | 정보화시스템(ERP & POP) 구축 |

| 2010. 10 | 일자리우수기업 인증서 획득(경기도) |

| 2010. 06 | (주)에코미션 설립 [(주)삼기오토모티브 100% 출자 법인] |

| 2011. 01 | 현대·기아자동차(주) 올해의 협력사 선정 |

| 2011. 02 | (주)에코미션 공장 착공 : 충남 서산시 지속면 무장산업로 263-29 |

| 2011. 10 | 현대드림투게더기업인수목적(주)와의 합병 결의 |

| 2011. 12 | 오천만불 수출의 탑 / 지식경제부장관 표창 수상 |

| 2012. 03 | 현대드림투게더기업인수목적(주)와 합병 |

| 2012. 04 | 한국거래소 코스닥시장에 신규상장 |

| 2012. 07 | 판교사무소 설립 (성남시 분당구 소재) |

| 2012. 12 | 칠천만불 수출의 탑 수상 |

| 2014. 02 | (주)에코미션 흡수합병 |

| 2014. 05 | 중국법인 설립 : 산동삼기기차배건유한공사 |

| 2015. 09 | 제 6회 헤럴드경제 '생생코스닥大賞' 최우수상 |

| 2015. 12 | 일억불 수출의 탑 수상 |

| 2016. 06 | 제 8회 대한민국 코스닥 대상 최우수일자리창출기업상 |

| 2017. 04 | 2017년 월드클래스 300 선정 |

| 2017. 05 | 제 1회 올해의 중견기업 대상 '기술혁신' 부문 장관상 수상 |

| 2018. 05 | 수출입은행 히든챔피언 선정 |

| 2018. 07 | KDB GLOBAL CHALLENGERS 200 인증 |

| 2020. 07 | 주식회사 삼기프리시젼 설립 |

| 2020. 08 | 혁신기업 국가대표 1000 선정 |

| 2020. 10 | 물적분할에 따른 신설법인 설립 (회사명 : 삼기이브이) |

| 2020. 10 | 상호변경 - (주)삼기 |

| 2020. 12 | 사업재편계획 승인 - 고품질 전기차용 모터하우징 생산 플랫폼 구축 |

| 2022. 07 | 미국법인 설립 : SAMKEE AMERICA INC |

| 2023. 02 | 자회사 삼기이브이 상장 |

| 2023. 09 | 산동삼기기차배건유한공사 매각 |

| 2025. 03 | 자회사 상호변경 - 주식회사 삼기에너지솔루션즈 |

| 2025. 04 | 대구공장 착공 : 대구광역시 달성군 구지면 350 |

나. 회사의 본점 소재지 및 그 변경

당사 본점소재지는 충청남도 서산시 지곡면 무장산업로 263-29이며, 최근 15기 정기주주총회(2024.03.28)에 변경되었습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 24일 | 정기주총 | 사내이사 이인형 | 대표이사 김치환 사내이사 이동원 사외이사 이계안 상근감사 주정엽 |

- |

| 2020년 12월 31일 | - | - | - | 사내이사 이인형 |

| 2021년 03월 25일 | 정기주총 | 사내이사 장군기 사외이사 유지수 |

사내이사 구혜영 사외이사 조원석 |

사외이사 이계안 |

| 2022년 03월 29일 | 정기주총 | 사내이사 최인수 | 대표이사 이동원 | 사내이사 장군기 |

| 2022년 04월 01일 | - | - | - | 사내이사 구혜영 |

| 2023년 03월 28일 | 정기주총 | - | 대표이사 김치환 상근감사 주정엽 |

- |

| 2024년 03월 28일 | 정기주총 | 사내이사 임용환 사내이사 김형태 사외이사 강태호 |

사외이사 유지수 | 사내이사 최인수 사외이사 조원석 |

| 2024년 07월 31일 | - | - | - | 대표이사 김치환 |

| 2025년 03월 26일 | 정기주총 | 대표이사 김치환 | 대표이사 이동원 | - |

라. 최대주주 등의 변동

당사의 최근 5사업년도 중 최대주주의 변동은 아래와 같습니다.

| (단위 : 주, %) | ||||

|---|---|---|---|---|

| 일시 | 최대주주 | 비고 (액면가) |

||

| 주주명 | 주식수 (보통주) | 지분율 | ||

| 2020.03.31 | 김치환 외 13명 | 12,458,675 | 36.07 | 100 |

| 2020.06.30 | 김치환 외 13명 | 12,458,675 | 34.00 | 100 |

| 2020.09.30 | 김치환 외 13명 | 12,458,675 | 32.78 | 100 |

| 2020.12.31 | 김치환 외 9명 | 12,430,542 | 32.64 | 100 |

| 2021.03.31 | 김치환 외 9명 | 12,430,542 | 32.42 | 100 |

| 2021.09.30 | 김치환 외 10명 | 12,434,542 | 32.44 | 100 |

| 2021.12.31 | 김치환 외 9명 | 12,420,640 | 32.40 | 100 |

| 2022.03.31 | 김치환 외 8명 | 12,414,860 | 32.38 | 100 |

| 2022.06.30 | 김치환 외 8명 | 12,415,760 | 32.38 | 100 |

| 2022.09.30 | 김치환 외 8명 | 12,416,260 | 32.39 | 100 |

| 2022.12.31 | 김치환 외 8명 | 12,417,760 | 32.39 | 100 |

| 2023.03.31 | 김치환 외 8명 | 12,417,760 | 32.39 | 100 |

| 2023.06.30 | 김치환 외 8명 | 12,419,934 | 32.39 | 100 |

| 2023.09.30 | 김치환 외 7명 | 12,415,934 | 32.38 | 100 |

| 2023.12.31 | 김치환 외 7명 | 12,416,184 | 32.38 | 100 |

| 2024.03.31 | 김치환 외 3명 | 12,391,798 | 32.32 | 100 |

| 2024.06.30 | 김치환 외 3명 | 12,391,798 | 32.32 | 100 |

| 2024.09.30 | 김치환 외 2명 | 12,390,954 | 32.32 | 100 |

| 2024.12.31 | 김치환 외 2명 | 12,390,954 | 32.32 | 100 |

| 2025.03.31 | 김치환 외 2명 | 12,390,954 | 32.32 | 100 |

- 인원변동이 없는 지분율 변화는 전환우선주의 보통주 전환청구에 따라 발생하였습니다.

마. 상호의 변경

당사는 2020년 10월 5일 임시주주총회에서 상호 변경을 승인받았습니다.

| 구분 | 변경 전 | 변경 후 |

|---|---|---|

| 국문 | 주식회사 삼기오토모티브 | 주식회사 삼기 |

| 영문 | SAMKEE AUTOMOTIVE CO., LTD. | SAMKEE CORP. |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 17기 (2025년 1분기) |

16기 (2024년말) |

15기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 38,339,428 | 38,339,428 | 38,339,428 |

| 액면금액 | 100 | 100 | 100 | |

| 자본금 | 3,833,942,800 | 3,833,942,800 | 3,833,942,800 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,833,942,800 | 3,833,942,800 | 3,833,942,800 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 38,339,428 | 6,060,609 | 44,400,037 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 6,060,609 | 6,060,609 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 38,339,428 | - | 38,339,428 | - | |

| Ⅴ. 자기주식수 | 377,860 | - | 377,860 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 37,961,568 | - | 37,961,568 | - | |

| Ⅶ. 자기주식 보유비율 | 0.99 | - | 0.99 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 377,860 | - | - | - | 377,860 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 377,860 | - | - | - | 377,860 | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 377,860 | - | - | - | 377,860 | - | ||

| - | - | - | - | - | - | - | |||

다. 종류주식 발행현황

- 보고기간 종료일 현재 해당사항 없습니다.

5. 정관에 관한 사항

가. 정관의 최근 변경일

제16기 정기주주총회(2025.03.26)에서 정관 일부 변경의 건이 상정 후 가결되었습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020년 03월 24일 | 제 11기 정기주주총회 | 제2조(목적) - 기타 이동수단과 관련된 제품 및 부품 제조 판매 및 서비스업 제31조(이사의임기) - 변경 전 : 이사의 임기는 3년으로 한다 - 변경 후 : 이사의 임기는 3년 이내로 한다 |

미래 모빌리티 신규사업 추진으로 목적 추가 이사의 임기 규정 수정 |

| 2020년 10월 05일 | 임시주주총회 | 제1조(상호) - 변경 전 : 삼기오토모티브[SAMKEE AUTOMOTIVE CO., LTD.] - 변경 후 : 삼기 [SAMKEE CORP.] 제2조(목적) - 수소자동차 제품 및 부품 제조 판매업 |

상호 변경 사업 확장으로 목적 추가 |

| 2022년 03월 29일 | 제 13기 정기주주총회 | 제8조의2(주식등의 전자등록) - 비상장 사채 등 의무등록 대상이 아닌 주식등에 대해서는 전자등록을 하지 않을 수 있도록 조문을 추가함 제10조의2(신주의 동등배당) - 동등배당의 근거를 명시하여 구주와 신주 모두에게 동등하게 이익배당을 할 수 있음을 명확히 함 제13조의1(주주명부 작성비치) - 전자증권법을 반영하여 조문 전체를 신설함 제14조(전환사채의 발행) - 전환사채에 대한 이자의 지급에 대한 문구를 삭제함 제41조(감사의 수와 선임·해임) - 해임 추가 및 전자증권 도입 시 감사선임 의결권 결의요건 완화 및 제한에 관한 조문을 변경함 제41조의3(감사의 직무와 의무) - 표준정관을 준용하여 조문을 추가함 제41조의5(감사의 보수와 퇴직금) - 표준정관을 준용하여 보수결정 조문을 추가함 제43조(재무제표 등의 작성 등) - 외감법인대상 재무제표의 목록을 추가함 제45조(이익배당) - 이익배당 조문 전체를 신설함 제45조의2(중간배당) - 중간배당 조문 전체를 신설함 |

전자증권도입 및 관련 규정에 따른 조문 정비 감사선임에 관한 조문 정비 표준 정관 준용 조문 정비 |

| 2023년 03월 28일 | 제 14기 정기주주총회 |

제45조(이익배당) ① ~ ③ (현행과 같음) ④ 회사는 제1항의 배당을 위하여 이사회결의로 배당을 받을 주주를 확정하기 위한 기준일을 정하여야 하며, 그 경우 기준일의 2주 전에 이를 공고하여야 한다. ※ 제13조2항에 따라 정한 정기주주총회의 기준일과 다른날로 배당기준일을 정할 수 있음. |

배당기준일을 주주총회 의결권행사 기준일과 다른 날로 정할 수 있도록 이사회에서 배당시마다 결정하고, 이를 공고하도록 함. |

| 2024년 03월 28일 | 제 15기 정기주주총회 | 제3조 본점의 소재지 및 지점 등의 설치 ① 당 회사는 본점을 충청남도 서산시에 둔다. ② (현행과 같음) |

본사 주소지 이전에 따른 문구 수정 |

| 2025년 03월 26일 | 제 16기 정기주주총회 |

제36조의 1 (이사회 내 위원회) 1. 이사회 내 위원회로 지속경영위원회를 설치하며, 추가로 회사 경영전략 기타 이사회에서 위임한 사항을 심의 결정하는 위원회를 설치할 수 있다. 2. 이사회 내 위원회는 2인 이상의 이사로 구성되며, 그 조직 및 운영은 이사회의 결의로 정한다. 3. 다음 각 호의 사항은 그 권한을 위원회에 위임할 수 없다. ① 주주총회의 승인을 요하는 사항의 제안 ② 대표이사 선임 및 해임 ③ 위원회의 설치와 그 위원의 선임 및 해임 ④ 기타 이사회에서 결정한 사항 4. 위원회는 결의된 사항을 각 이사에게 통지하여야 한다. 이 경우 이를 통지 받은 각 이사는 이사회의 소집을 요구할 수 있으며, 이사회는 위원회가 결의한 사항에 대하여 다시 결의할 수 있다. |

지속경영위원회 설치 및 운영을 위한 조문 신설 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자동차 부품 제조 판매업 | 영위 |

| 2 | 전자제품 및 부품 제조 판매업 | 미영위 |

| 3 | 다이케스팅용 금형 제조 판매업 | 영위 |

| 4 | 자동차 부품 및 소재의 제조, 가공 및 판매 | 영위 |

| 5 | 금속 단연 단조 가공 및 판매 | 영위 |

| 6 | 열처리 | 영위 |

| 7 | 플라스틱 제품 제조 및 판매 | 미영위 |

| 8 | 군납 병기 제조 및 대행 | 영위 |

| 9 | 가공품일체 제조 및 판매 | 영위 |

| 10 | 항공기 부품의 소재의 제조, 가공 및 판매 | 미영위 |

| 11 | 자동차 판매 | 미영위 |

| 12 | 알루미늄 제련, 정련 및 합금제조업 | 영위 |

| 13 | 부동산임대업 | 영위 |

| 14 | 각종 공작기계 및 금속공작기계 제조 판매업 | 미영위 |

| 15 | 전기자동차 제품 및 부품 제조 판매업 | 영위 |

| 16 | 농기계 제품 및 부품 제조 판매업 | 미영위 |

| 17 | 기타 이동수단과 관련된 제품 및 부품 제조 판매 및 서비스업 | 영위 |

| 18 | 수소자동차 제품 및 부품 제조 판매업 | 영위 |

| 19 | 위 각항에 관한 수출입업 및 부대사업 일체 | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 알루미늄 다이캐스팅(알루미늄 합금 주물 가운데 금속제의 주형을 사용하여 용융 금속을 고압 사출 주조한 것) 전문 회사로 합금, 자동차 및 전기차 부품 제조를 주 목적으로 합니다. 합금, 주조, 가공사업부로 구성되어 엔진 및 변속기 관련 부품, 샤시 및 전기차 부품 등의 다양한 제품을 생산하고 있습니다.

각 사업부문별 주요 내용은 다음과 같습니다.

| 부문 | 주요제품 |

|---|---|

| 합금 | 각종 알루미늄 스크랩을 일정비율로 배합하여 고품질 합금 주물 등을 생산 |

| 주조 | 알루미늄 합금 주물 등을 금형에 고압 사출하여 도면에 맞는 제품을 생산 |

| 가공 | 치수, 공차, 상대품 조립성 등 고객의 요구에 맞춰 주조품을 정밀하게 가공 |

한편 당사가 생산하는 부문별 제품은 다음과 같습니다.

| 부문 | 주요제품 |

|---|---|

| 엔진부품 | Timing Chain Cover/Case, Ladder Frame, Cylinder Block, Crank Case, Oil Pan, Bed-Plate 등 |

| 변속기부품 | Valve Body, Cluth Housing, Converter Hounsing, Transmission Case, Rear-Cover 등 |

| 전기차부품 | End-Plate, Motor Housing, 감속기 Case, Valve Block 등 |

1) 엔진부품

자동차의 엔진룸을 구성하는 부품을 제조하며 핵심 부품의 원활한 작동 보조 및 보호하는 역할을 수행합니다. 30년 이상 다양한 자동차 부품을 개발한 노하우를 통하여 고객사에 향상된 성능과 경량화 등을 보장하고 있으며, 3세대 파워트레인에 적용되는 제품을 다양하게 수주받아 향후에도 사업 경쟁력을 유지할 전망입니다.

2) 변속기부품

현대자동차의 DCT, 폭스바겐의 7단 DSG 트랜스미션의 핵심 부품인 밸브바디 제품 등 자동차의 변속을 담당하는 부품들을 제조하며, 엔진 및 구동륜의 회전비를 조절하여 원활한 변속이 이루어질 수 있도록 복잡한 구조로 구성되어 있습니다. 동 기술력을 바탕으로 하이브리드용 변속기 모델을 확대하여 시장 확대 및 안정적인 사업 경쟁력을 확보할 예정입니다.

3) 전기차부품

전기차 배터리모듈 및 모터, 감속기의 외형을 구성하고 보호하는 제품을 제조하며, 리튬이온 배터리의 특성과 안전성을 반영한 특화된 소재/공정기술 등이 필요합니다. 친환경차의 수요 확대에 따라 고성장을 기록하고 있으며, 플랫폼 모델 중심의 제품 개발과 모듈/팩 설계를 통해 파트너사를 발굴하여 사업포트폴리오를 더욱 다양하게 구성할 예정입니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 품목 | 생산(판매) 개시일 |

주요 상표 |

연결 | 별도 | 비고 | 구체적용도 | |||

| 매출액 | 비율(%) | 매출액 | 비율(%) | ||||||

| 엔진부품 | 1984.02 | 해당 없음 |

43,650 | 32.4% | 40,562 | 36.4% | Timing Chain Cover/Case, Ladder Frame, Cylinder Block, Crank Case, Oil pan 등 |

엔진 외형 구성 및 보호, 오일 저장 및 통로 구성과 기밀 유지 등 | |

| 변속기부품 | 2008.10 | 해당 없음 |

47,567 | 35.3% | 35,506 | 31.9% | 6단 자동변속기, 7단 DCT, 8속 자동변속기 등 |

엔진 및 구동륜 회전비 조절, 클러치/변속기 기능 조절, 내부 기어류 보호 및 미션 기밀 유지 등 | |

| 전기차 부품 |

EV | 2019.03 | 해당 없음 |

17,452 | 13.0% | 4,301 | 3.9% | End Plate, Motor Housing/Case 등 |

전기차 모터 및 배터리 모듈 구성 및 보호 등 |

| HEV | 2016.04 | 해당 없음 |

25,331 | 18.8% | 25,331 | 22.8% | Valve Block 등 | 엔진 및 구동륜 회전비 조절, 클러치/변속기 기능 조절 등 | |

| 합금 | 2014.01 | 해당 없음 |

- | - | 4,727 | 4.2% | INGOT 등 | 다이캐스팅용 제품 원재료 | |

| 기타 | 1984.02 | 해당 없음 |

741 | 0.5% | 871 | 0.8% | SCRAP, 설비 등 | 기타 부산물, Oil-Seal 및 Bush 등의 제품 내 서브부품, 생산설비 등 | |

| 합계 | 134,742 | 100% | 111,299 | 100% | - | - | |||

나. 주요 제품 등의 가격변동추이

현재 End-Plate, Cylinder Block, Valve Body 등 각 Item별로 개별 단가가 적용되고 있으며, AL 원재료의 가격변동과 이원화제품 공급에 따른 타업체 단가 일원화에 의해 가격 변동요인이 발생하고 있습니다.

3. 원재료 및 생산설비

가. 원재료 매입 현황

| (단위 : 백만원) | ||||

|---|---|---|---|---|

| 매입유형 | 품목 | 매입처 | 2025년 | 비율(%) |

| 원재료 | 스크랩 | 제이아이금속 외 | 30,143 | 36.94% |

| AL'INGOT | 삼우합금공업 외 | 17,582 | 21.55% | |

| 구입부품 | 평화오일씰공업 외 | 8,349 | 10.23% | |

| 외주소재 | 한국캐스팅 외 | 9,459 | 11.59% | |

| 원재료 합계 | 65,533 | 80.31% | ||

| 상품 | BRKT 류 | 건화이엔지 외 | 433 | 0.53% |

| OIL SEAL 류 | 평화오일씰공업 외 | 100 | 0.12% | |

| AL'INGOT | 에스닥스 외 | 241 | 0.30% | |

| 기타 | - | (469) | (0.58%) | |

| 상품 합계 | 304 | 0.37% | ||

| 외주가공 | 가공 및 사상 | 14,569 | 17.85% | |

| 저장품 | 수용성 절삭유 외 | 1,199 | 1.47% | |

| 총합계 | 81,605 | 100% | ||

나. 원재료 가격변동 추이

현재 원재료 매입 중 가장 큰 비중을 차지하는 스크랩은 국내외 스크랩업체로부터 안정적인 공급을 받아 정제하여 사용하고 있습니다.

| Ingot 시세 | (단위 : Kg) | ||||

|---|---|---|---|---|---|

| 구분 | 2025년 | 2024년 | |||

| 1분기 | 4분기 | 3분기 | 2분기 | 1분기 | |

| Ingot | 3,779원 | 3,350원 | 3,847원 | 3,544원 | 3,194원 |

다. 생산 능력 및 생산 실적

1) 다이캐스팅 M/C

| (단위 : 대) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 2025년 (01월 01일~03월 31일) |

2024년 (01월 01일~12월 31일) |

2023년 (01월 01일~12월 31일) |

|||

| 평택공장 | 서산공장 | 평택공장 | 서산공장 | 평택공장 | 서산공장 | |

| 생산능력 | 1,836,780 | 1,685,883 | 6,730,751 | 6,743,532 | 5,143,794 | 6,342,858 |

| 생산실적 | 1,828,400 | 1,571,854 | 7,345,295 | 6,758,220 | 6,609,812 | 6,679,119 |

| 가동율 | 100% | 93% | 109% | 100% | 129% | 105% |

주1) 당사의 다이캐스팅은 주조톤수별로 제품 크기가 다르고 금형설계에 따라 원자재 사용량(알루미늄)이 다양하여 주조기 톤수별 생산하는 제품의 공수를 평균으로 산출하여 생산능력을 산출하였습니다.

주2) 생산능력 : 설비대당 C/T × 작업시간 × 분기당 작업일수 × 설비보유대수) × 75% (75% = 금형 교체 및 공구 교환시간 보정율)

2) 엔진 부품 가공 생산능력

| (단위 : 대) | ||||

|---|---|---|---|---|

| 구분 | 2025년 (01월 01일~03월 31일) |

2024년 (01월 01일~12월 31일) |

2023년 (01월 01일~12월 31일) |

|

| BED PLATE | 생산능력 | 61,714 | 63,360 | - |

| 생산실적 | 51,755 | 66,396 | - | |

| 가동율 | 84% | 105% | - | |

| 쎄타3 T/C Cover |

생산능력 | - | 209,928 | 363,181 |

| 생산실적 | - | 248,695 | 380,643 | |

| 가동율 | - | 118% | 105% | |

| 감마2 T/C Cover |

생산능력 | 84,857 | 661,886 | 1,048,404 |

| 생산실적 | 90,715 | 756,860 | 1,182,916 | |

| 가동율 | 107% | 114% | 113% | |

| 카파 CYLINDER BLOCK |

생산능력 | 126,720 | 506,880 | 506,880 |

| 생산실적 | 140,479 | 490,499 | 529,483 | |

| 가동율 | 111% | 97% | 104% | |

| 쎄타 CRANK CASE |

생산능력 | 156,024 | 624,096 | 550,704 |

| 생산실적 | 153,201 | 622,270 | 511,415 | |

| 가동율 | 98% | 100% | 93% | |

주1) 연간 기계작동시간 : 일 20HR × 22일/월 × 12개월 (일일작업시간 조정)

주2) 생산능력 : 기계작동시간 × 라인수 × Tact Time × 60분

3) 변속기 부품 가공 생산능력

| (단위 : 대) | ||||

|---|---|---|---|---|

| 구분 | 2025년 (01월 01일~03월 31일) |

2024년 (01월 01일~12월 31일) |

2023년 (01월 01일~12월 31일) |

|

| [Valve Body] | ||||

| VW | 생산능력 | 493,680 | 1,974,720 | 1,974,720 |

| 생산실적 | 399,258 | 2,357,323 | 2,024,392 | |

| 가동율 | 81% | 119% | 103% | |

| 아우디 | 생산능력 | 284,638 | 1,138,552 | 1,138,552 |

| 생산실적 | 38,268 | 754,822 | 916,895 | |

| 가동율 | 13% | 66% | 81% | |

| [Converter Housing] | ||||

| 감마IVT | 생산능력 | 100,386 | 401,544 | 401,544 |

| 생산실적 | 127,931 | 499,088 | 507,686 | |

| 가동율 | 127% | 124% | 126% | |

| 8속 | 생산능력 | 73,920 | 295,680 | 295,680 |

| 생산실적 | 71,154 | 295,291 | 329,453 | |

| 가동율 | 96% | 100% | 111% | |

| [DCT] | ||||

| 현대 트랜시스 Housing |

생산능력 | 147,840 | 591,360 | 591,360 |

| 생산실적 | 128,236 | 547,999 | 561,951 | |

| 가동율 | 87% | 93% | 95% | |

| 현대 트랜시스 T/M Case |

생산능력 | 118,800 | 475,200 | 475,200 |

| 생산실적 | 122,098 | 510,703 | 500,801 | |

| 가동율 | 103% | 107% | 105% | |

주1) 연간 기계작동시간 : 일 20HR × 22일/월 × 12개월 (일일작업시간 조정)

주2) 생산능력 : 기계작동시간 × 라인수 × Tact Time × 60분

4) EV 부품 가공 생산능력

| (단위 : 대) | ||||

|---|---|---|---|---|

| 구분 | 2025년 (01월 01일~03월 31일) |

2024년 (01월 01일~12월 31일) |

2023년 (01월 01일~12월 31일) |

|

| Motor Housing |

생산능력 | 190,080 | 760,320 | 760,320 |

| 생산실적 | 27,763 | 158,768 | 713,518 | |

| 가동율 | 15% | 21% | 94% | |

| End Plate | 생산능력 | 3,108,864 | 13,141,392 | 15,259,200 |

| 생산실적 | 968,080 | 6,866,295 | 8,161,075 | |

| 가동율 | 31% | 52% | 53% | |

주1) 연간 기계작동시간 : 일 20HR × 22일/월 × 12개월 (일일작업시간 조정)

주2) 생산능력 : 기계작동시간 × 라인수 × Tact Time × 60분

5) 합금 생산능력

| (단위 : Kg) | ||||

|---|---|---|---|---|

| 구분 | 2025년 (01월 01일~03월 31일) |

2024년 (01월 01일~12월 31일) |

2023년 (01월 01일~12월 31일) |

|

| 서산공장 | 서산공장 | 서산공장 | ||

| 합금 | 생산능력 | 18,250,000 | 65,952,000 | 65,952,000 |

| 생산실적 | 17,612,571 | 70,022,288 | 68,908,347 | |

| 가동율 | 97% | 106% | 104% | |

주1) 생산능력 : C/T × 24HR × 25일 × 12개월

라. 생산설비의 현황 등

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 취득금액 | 감가상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

| 토지 | 50,886,300 | - | (4,933,000) | - | 45,953,300 |

| 건물 | 53,985,531 | (15,311,079) | - | - | 38,674,452 |

| 구축물 | 3,258,988 | (1,470,226) | - | 1,788,762 | |

| 기계장치 | 302,964,172 | (201,225,623) | (389,248) | (1,379,549) | 99,969,752 |

| 차량운반구 | 514,398 | (461,260) | - | - | 53,138 |

| 치공구 | 77,402,094 | (67,195,910) | (3) | - | 10,206,181 |

| 비품 | 18,281,255 | (15,182,234) | (1,001) | - | 3,098,020 |

| 건설중인자산 | 11,729,805 | - | - | - | 11,729,805 |

| 합계 | 519,022,543 | (300,846,333) | (5,323,251) | (1,379,549) | 211,473,410 |

4. 매출 및 수주상황

가. 매출실적

1) 연결

| (단위 : 백만원) | ||||

|---|---|---|---|---|

| 매출 유형 |

품 목 | 2025년 1분기 | 2024년 | 2023년 |

| 금 액 | 금 액 | 금 액 | ||

| 제품 | 엔진부품 | 43,025 | 175,690 | 140,712 |

| 변속기부품 | 48,273 | 203,296 | 223,478 | |

| EV부품 | 16,258 | 59,404 | 102,283 | |

| HEV부품 | 25,331 | 80,577 | 60,124 | |

| 합 금 | - | - | - | |

| 소 계 | 132,888 | 518,967 | 526,597 | |

| 상 품 | 1,149 | 7,800 | 9,580 | |

| 기 타 | 706 | 15,343 | 1,264 | |

| 합 계 | 134,742 | 542,110 | 537,441 | |

2) 별도

| (단위 : 백만원) | ||||

|---|---|---|---|---|

| 매출 유형 |

품 목 | 2025년 1분기 | 2024년 | 2023년 |

| 금 액 | 금 액 | 금 액 | ||

| 제품 | 엔진부품 | 40,015 | 170,011 | 139,269 |

| 변속기부품 | 36,212 | 181,203 | 213,485 | |

| EV부품 | 4,301 | 11,455 | 32,005 | |

| HEV부품 | 25,331 | 80,577 | 60,124 | |

| 합 금 | 4,727 | 26,345 | 27,426 | |

| 소 계 | 110,587 | 469,590 | 472,310 | |

| 상 품 | 289 | 8,969 | 8,194 | |

| 기 타 | 423 | 1,037 | 1,187 | |

| 합 계 | 111,299 | 479,596 | 481,691 | |

나. 판매경로 및 판매방법

1) 판매현황

당사 영업팀의 국내 거래업체로는 현대자동차, 기아자동차, 쌍용자동차 등의 완성차메이커 및 현대 글로비스, 현대 트랜시스, 현대 위아, 현대 모비스, 한온시스템, 메탈다인 등 자동차 부품회사 등이 있습니다. 완성차 메이커의 경우 매 건의 프로젝트 마다 자체의 입찰사이트를 이용하여 전자입찰하는 방식의 형태를 취하고 있습니다. 이러한 입찰에 참여하기 위해서는 우선 완성차메이커가 선정하는 입찰 대상 업체에 포함되는 것이 중요합니다. 현재 당사는 상기에 열거된 완성차메이커의 1차 협력업체로 입찰 대상 업체에 포함되어 있습니다.

해외 거래업체로는 폭스바겐(중국 및 독일), LG마그나 이파워트레인 및 LG에너지솔루션 등이 있습니다. 당사는 폭스바겐 그룹과는 플러그인 하이브리드용 DSG 밸브바디와 밸브블록에 대한 공급계약을 체결하고, LG그룹과는 전기차 배터리 모터하우징 및 엔드플레이트 등의 공급계약을 체결하면서 세계 자동차 트렌드에 맞춰 친환경차 라인업을 확대하고 있습니다.

2) 판매경로

| 매출 유형 |

품목 | 구분 | 판매경로 |

|---|---|---|---|

| 제품 매출 |

엔진부품 | 국내 | 현대차, 기아차, 현대글로비스, 현대위아, 현대모비스, 현대트랜시스, 한온시스템 등 |

| 수출 | 현대차, 기아차, 현대글로비스, 현대위아, 현대모비스, 현대트랜시스 등 | ||

| 변속기부품 | 국내 | 현대차, 기아차, 현대모비스, 현대트랜시스, 한온시스템 등 | |

| 수출 | 현대차, 기아차, 현대위아, 현대트랜시스, 폭스바겐, 아우디 등 | ||

| 전기차부품 | 수출 | LG마그나 이파워트레인, LG에너지솔루션, 폭스바겐, 아우디 등 | |

| 섀시부품 | 국내 | 화신 등 | |

| 합금 | 국내 | 한국GM, 일정금속 등 | |

| 상품매출 | 현대차, 기아차, 현대트랜시스 등 | ||

| 스 크 랩 | 거성자원 등 | ||

3) 판매전략

당사는 국내 자동차시장의 지속적인 성장과 더불어 발전하였으며, 국내 자동차 부품 발전의 초창기부터 지금까지 기술과 설비 투자 및 전문 기술 인력 확보에 노력하고 있습니다. 당사는 설계에서 제작까지 공급 능력을 확보하여 세계 각국에 자동차 부품을 공급하고 있으며, 현재의 상황에 안주하지 않고 더 나은 기술력과 품질을 바탕으로 글로벌 시장을 개척할 것입니다.

또한 세계를 무대로 경쟁하고 발전하기 위해서 축적된 기술 및 품질과 신뢰를 바탕으로 고객 만족을 실현하고, 끊임없는 기술개발과 원가절감을 통해 경쟁력있는 가격과 품질로 제품의 생산과 공급을 이룰 것입니다.

끝으로 정보의 수집과 고객의 니즈 파악으로 신규 고객사를 발굴할 예정이며, 지속적인 기술 개발을 통하여 세계 자동차 부품 제작기술을 선도하겠다는 일념으로 국내외 영업망을 다듬고 확대해 나아갈 것입니다.

다. 수주상황

| [기준 : 2025년 03월 31일 현재 수주현황] | (단위 : 백만원) |

| 발주처 | 프로젝트 | 품목 | 수주일자 | 납기 | 수주총액 | 품목 |

|---|---|---|---|---|---|---|

| 폭스바겐 (중국천진) |

DQ400e | VALVE BODY 2종 VALVE BLOCK 2종 |

2016.07.26 | 2018. 08 | 48,672 | 양산 중 |

| LG전자 | - | 전기차 Motor Housing 3종 | 2017.04.13 | 2019. 04 | 53,185 | 양산 중 |

| 현대자동차 | - | CYLINDER BLOCK | 2017.06.12 | 2019. 09 | 112,761 | 양산 중 |

| 현대자동차 | - | LADDER FRAME | 2017.06.12 | 2019. 04 | 12,619 | 양산 중 |

| 폭스바겐 (독일카셀) |

- | TM Case Clutch Housing |

2017.07.05 | 2019. 03 | 28,179 | 양산 중 |

| 화신 | - | 경량 플랫폼 샤시 부품 | 2017.09.15 | 2019. 09 | 36,171 | 양산 중 |

| 현대자동차 | - | Bed Plate 2종, Oil Pan 1종 T/C Cover 1종 |

2018.02.21 | 2020. 01 | 127,733 | 양산 중 |

| 현대자동차 | - | T/CHAIN COVER 외 1종 | 2018.03.05 | 2019. 02 | 52,266 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2018.11.15 | 2019. 03 | 94,172 | 양산 중 |

| VALEO(PAS) | - | GSC(Gear Shift Cylinder) Base Plate | 2019.03.04 | 2020. 01 | 16,684 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2019.05.20 | 2019. 10 | 78,769 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2019.05.28 | 2020. 01 | 84,968 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2019.06.25 | 2019. 07 | 30,077 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2019.07.01 | 2020. 01 | 99,113 | 양산 중 |

| 폭스바겐 (독일카셀) |

- | DQ400e VENTIL BLOCK 4종 | 2019.11.06 | 2020.01 | 74,161 | 양산 중 |

| LG화학 | - | 전기차 배터리 End Plate 2종 | 2020.06.05 | 2021.02 | 138,588 | 양산 중 |

| 현대자동차 | - | PAN ASSY OIL 1종 | 2020.09.22 | 2023.11 | 15,323 | 양산 중 |

| 현대트랜시스 | - | TMED-ⅡHEV Valve Body 3종 | 2022.11.29 | 2025.01 | 127,761 | 개발 중 |

| 현대자동차 | - | eM플랫폼 6종 | 2023.09.07 | 2027.11 | 47,691 | 개발 중 |

| 현대위아 | - | TK 2속 ATC | 2023.11.17 | 2025.02 | 23,771 | 개발 중 |

| 현대자동차 | - | TV/TE | 2024.04.26 | 2026.05 | 275,446 | 개발 중 |

수주총액은 입찰시 기본적으로 예상되어지는 수주량에 따른 금액으로, 자동차부품 산업의 특성상 수주량은 매우 유동적입니다.

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험(환위험, 공정가치 이자율 위험, 현금흐름이자율 위험 및 가격위험), 신용위험 및 유동성 위험과 같은 다양한 금융 위험에 노출되어있습니다.

가. 위험관리 정책

당사의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 당사의 위험관리 정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책과 시스템은 시장 상황과 당사 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 당사는 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

당사의 이사회는 경영진이 당사의 위험관리 정책 및 절차의 준수여부를 어떻게 관리하는지 감독하고, 당사의 위험관리체계가 적절한지 검토합니다.

나. 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다. 주로 거래처에 대한 매출채권과 투자자산에서 발생합니다.

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다. 주로 거래처에 대한 매출채권과 투자자산에서 발생합니다.

1) 매출채권

매출채권은 정상적인 영업과정에서 판매된 재고자산 및 제공된 용역과 관련하여 고객으로부터 수취할 금액입니다. 매출채권의 회수가 1년 이내에 예상되는 경우 유동자산으로 분류하고 그렇지 아니한 경우 비유동자산으로 분류합니다. 매출채권은 최초에 공정가치로 인식하며, 유효이자율을 적용한 상각후원가에 손실충당금을 차감한금액으로 측정하고 있습니다.

당분기말 및 전기말 현재 매출채권의 연령 및 각 연령별로 손상된 채권금액은 다음과같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 채권잔액 | 손상된금액 | 채권잔액 | 손상된 금액 | |

| 6개월이내 | 50,910,825 | - | 51,139,046 | - |

| 6개월~12개월이내 | 1,868,935 | - | 985,215 | - |

| 1년 이상 경과 | 23,756 | 23,756 | 43,614 | 43,614 |

| 합 계 | 52,803,516 | 23,756 | 52,167,875 | 43,614 |

당분기 및 전분기 중 매출채권에 대한 손실충당금의 기중 변동내역은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 기초잔액 | 43,614 | 63,746 |

| 설정 | - | 374 |

| 환입 | (19,858) | (41,143) |

| 기말잔액 | 23,756 | 22,977 |

2) 투자자산

당사는 유동채권과 일정 등급 이상의 신용등급을 보유한 곳에만 투자를 함으로써 신용위험에의 노출을 제한하고 있습니다. 높은 신용등급을 가진 회사는 채무불이행을 하지 않을 것으로 경영진은 예상하고 있습니다.

3) 신용위험에 대한 노출

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다. 당분기말 및 전기말 현재 당사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위 : 천원) | |||

|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | 비 고 |

| 현금및현금성자산 | 1,057,136 | 3,932,663 | 상각후원가측정 |

| 매출채권 | 52,779,760 | 52,124,261 | 상각후원가측정 |

| 기타채권 | 1,891,371 | 2,064,229 | 상각후원가측정 |

| 기타유동자산 | 229,022 | 230,503 | 상각후원가측정 |

| 기타금융자산(장기) | 471,111 | 439,596 | 당기손익 공정가치 측정 |

| 3,500 | 3,500 | 상각후원가측정 | |

| 기타포괄손익공정가치측정금융자산 | 93,408 | 101,799 | 기타포괄손익 공정가치 측정 |

| 당기손익공정가치측정금융자산 | 3,655,565 | 3,478,549 | 당기손익 공정가치 측정 |

| 기타채권(장기) | 68,460 | 97,243 | 상각후원가측정 |

| 기타비유동자산 | 76,295 | 74,667 | 상각후원가측정 |

| 합 계 | 60,325,628 | 62,547,010 | |

당분기말 및 전기말 현재 상각후원가측정 금융채권의 각 지역별 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 국내 | 48,495,542 | 48,142,410 |

| 중국 | 1,512,502 | 3,831,363 |

| 유럽 등 | 6,097,500 | 6,553,293 |

| 합계 | 56,105,544 | 58,527,066 |

다. 유동성위험

유동성위험이란 당사가 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 위험을 의미합니다. 당사의 유동성 관리방법은 재무적으로 어려운 상황에서도 받아들일 수 없는 손실이 발생하거나, 당사의 평판에 손상을 입힐 위험에도 불구하고, 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다. 당사는 재무 부채 상환을 포함하여, 상당기간에 대한 예상 운영비용을 충당할수 있는충분한 유동자산을 보유하고 있다고 확신하고 있습니다. 여기에는 합리적으로 예상할 수 없는 극단적인 상황으로 인한 잠재적인 효과는 포함되지 않았습니다.

1) 당분기말 현재 당사가 보유한 금융부채의 계약상 만기는 다음과 같습니다.

| (단위 : 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년이내 | 1년~2년 이내 |

2년-3년 이내 |

3년-4년 이내 |

4년 이상 |

| 유동부채 | |||||||

| 매입채무 | 65,846,513 | 65,846,513 | 65,846,513 | - | - | - | - |

| 미지급금 | 17,109,908 | 17,109,908 | 17,109,908 | - | - | - | - |

| 단기차입금 및 유동성장기부채(*1) | 124,654,518 | 129,425,597 | 129,425,597 | - | - | - | - |

| 리스부채(*2) | 100,692 | 103,038 | 103,038 | - | - | - | - |

| 기타유동부채 | 289,552 | 289,552 | 289,552 | - | - | - | - |

| 지급보증(*3) | - | 39,984,000 | 39,984,000 | - | - | - | - |

| 비유동부채 | |||||||

| 장기차입금(*1) | 65,086,048 | 68,383,528 | - | 10,584,254 | 56,434,278 | 1,364,996 | - |

| 장기리스부채(*2) | 72,900 | 80,829 | - | 49,757 | 25,242 | 5,830 | - |

| 기타비유동부채 | 5,000 | 5,000 | - | 5,000 | - | - | - |

| 합 계 | 273,165,131 | 321,227,966 | 252,758,608 | 10,639,011 | 56,459,521 | 1,370,826 | - |

(*1) 장단기 차입금 관련하여 할인하지 않은 현금흐름을 기초로 당사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성하였습니다.

(*2) 장단기 리스부채와 관련하여 할인하지 않은 현금흐름을 기초로 당사가 계약상 지급하여야 하는 금액 기준으로 작성하였습니다.

(*3) 당사는 종속기업인 주식회사 삼기에너지솔루션즈 및 삼기프리시젼을 피보증인으로 하여 금융기관에 제공한 지급보증 39,984,000천원에 대하여 금융보증부채 298,547천원을 인식하였습니다.

2) 전기말 현재 당사가 보유한 금융부채의 계약상 만기는 다음과 같습니다.

| (단위 : 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년이내 | 1년~2년 이내 |

2년-3년 이내 |

3년-4년 이내 |

4년 이상 |

| 유동부채 | |||||||

| 매입채무 | 58,829,898 | 58,829,898 | 58,829,898 | - | - | - | - |

| 미지급금 | 17,996,729 | 17,996,729 | 17,996,729 | - | - | - | - |

| 단기차입금 및 유동성장기부채(*1) | 150,060,089 | 152,741,097 | 152,741,097 | - | - | - | - |

| 리스부채(*2) | 95,685 | 97,925 | 97,925 | - | - | - | - |

| 기타유동부채 | 203,367 | 203,367 | 203,367 | - | - | - | - |

| 지급보증(*3) | - | 39,984,000 | 39,984,000 | - | - | - | - |

| 비유동부채 | |||||||

| 장기차입금(*1) | 36,805,345 | 41,239,859 | - | 5,696,281 | 33,354,555 | 2,189,023 | - |

| 장기리스부채(*2) | 74,539 | 81,762 | - | 56,287 | 25,380 | 95 | - |

| 기타비유동부채 | 5,000 | 5,000 | - | 5,000 | - | - | - |

| 합 계 | 264,070,652 | 311,179,637 | 269,853,016 | 5,757,568 | 33,379,935 | 2,189,118 | - |

(*1) 장단기 차입금 관련하여 할인하지 않은 현금흐름을 기초로 당사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성하였습니다.

(*2) 장단기 리스부채와 관련하여 할인하지 않은 현금흐름을 기초로 당사가 계약상 지급하여야 하는 금액 기준으로 작성하였습니다.

(*3) 당사는 종속기업인 주식회사 삼기에너지솔루션즈 및 삼기프리시젼을 피보증인으로 하여 금융기관에 제공한 지급보증 39,984,000천원에 대하여 금융보증부채 378,220천원을 인식하였습니다.

라. 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

당사는 시장위험을 관리하기 위해서 파생상품을 매입 및 매도하고 금융부채를 발생시키고 있습니다. 이러한 모든 거래들은 당사의 내부지침 내에서 수행되고 있습니다.

1) 환위험

당사는 수출 거래와 관련하여 환율변동위험에 노출되어 있습니다. 당사의 경영진은 내부적으로 원화 환율 변동에 대한 환위험을 수시로 측정하고 있습니다. 아래의 분석은 당사가 보고기간 종료일 현재 원화에 대한 외화환율에 대해 합리적으로 가능하다고 판단하는 정도의 변동을 가정한 것입니다. 구체적인 자본 및 손익의 변동금액은 다음과 같습니다. 당기 및 전기 중 아래에 제시된 통화의 환율이 하락하는 경우, 다른변수가 동일하다면 아래에 제시된 것과 반대의 효과가 발생할 것입니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기 | 전분기 | ||

| 환율변동 | 손익 | 환율변동 | 손익 | |

| USD | 5%상승 | 155,958 | 5%상승 | 1,886 |

| CNY | 5%상승 | 73,373 | 5%상승 | 305,595 |

| EUR | 5%상승 | 90,315 | 5%상승 | 157,956 |

2) 이자율위험

당사는 고정이자율과 변동이자율로 자금을 차입하고 있으며 보유하고 있는 변동이자율부 금융상품의 이자율 변동으로 인하여 이자율 위험에 노출되어 있습니다. 위험회피활동과 관련하여 당사는 이자율 현황과 정의된 위험성향을 적절히 조정하면서 정기적으로 평가하여 최적의 위험회피 전략이 적용되도록 하고 있습니다.

당분기말 및 전기말 현재 당사가 보유하고 있는 이자부 금융상품의 장부금액은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 고정이자율 | ||

| 금융자산 | 1,322,014 | 1,793,096 |

| 금융부채 | 155,390,566 | 152,515,433 |

| 변동이자율 | ||

| 금융자산 | - | - |

| 금융부채 | 34,350,000 | 34,350,000 |

당사의 고정이자율 금융상품 및 금융부채의 경우 이자율이 변동하지 않기 때문에 손익에 미치는 영향은 없으나, 금융상품 및 금융부채의 최초 가입 및 약정시 고정이자율보다 100베이시스포인트(bp) 변동하여 적용하였다면 자본과 손익은 1,540,686천원이 감소하였을 것입니다.

또한, 변동이자율의 금융상품의 경우 이자율이 100베이시스포인트(bp) 변동한다면, 자본과 손익은 343,500천원 감소합니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하며, 전기에도 동일한 방법으로 분석하였습니다. 구체적인 자본 및 손익의 연간 변동금액은 다음과 같습니다. 보고기간 종료일 현재 제시된 이자율이 하락하는 경우, 다른 변수가 동일하다면 아래에 제시된 것과 반대의 효과가 발생할 것입니다.

| (단위 : 천원) | |||

|---|---|---|---|

| 구 분 | 100bp 상승시 이익의 증가(감소) | ||

| 고정이자율 | 변동이자율 | 합 계 | |

| 당분기 | |||

| 금융자산 | 13,220 | - | 13,220 |

| 금융부채 | (1,553,906) | (343,500) | (1,897,406) |

| 현금흐름민감도(순액) | (1,540,686) | (343,500) | (1,884,186) |

| 전기 | |||

| 금융자산 | 17,931 | - | 17,931 |

| 금융부채 | (1,525,154) | (343,500) | (1,868,654) |

| 현금흐름민감도(순액) | (1,507,223) | (343,500) | (1,850,723) |

3) 기타 시장가격 위험

당사는 보유하고 있는 매도가능 지분상품으로부터 지분가격위험이 발생합니다. 당사의 경영진은 시장가격에 근거하여 투자 포트폴리오 내의 채무 및 지분 상품의 구성을검토하고 있습니다. 포트폴리오 내 중요한 투자는 개별적으로 관리되며 모든 취득 및매각 결정에는 적절한 전결권자의 승인이 필요합니다.

4) 특정거래처에 대한 위험

당사의 매출은 주로 현대차그룹에서 발생이 됩니다. 따라서, 동 거래처의 영업실 적과 동사에 대한 계약관계에 따라 당사의 영업활동은 크게 영향을 받을 수 있습니다

마. 자본관리

당사의 자본관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조를 달성하기 위해 부채비율 및 순차입금비율 등의 재무비율을 분기별로 모니터링하고 필요할 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

당분기말 및 전기말 현재 부채비율과 순차입금비율은 다음과 같습니다.

| (단위 : 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 부 채(A) | 285,799,199 | 276,818,421 |

| 자 본(B) | 119,023,351 | 119,412,564 |

| 예 금(C) | 1,057,136 | 3,932,663 |

| 차입금(D) | 189,740,566 | 186,865,433 |

| 부채비율(A/B) | 240.12% | 231.82% |

| 순차입금비율(D-C)/B | 158.53% | 153.19% |

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

| 계약상대방 | 계약체결시기 (계약기간) |

계약의 목적 |

계약금액 (천원) |

대금수수방법 | 주요 내용 |

|---|---|---|---|---|---|

| 현대자동차 | 2008. 08. 01 | 매출거래 | - | 내수 - 주단위 B2B 수출 - 익월 12일 현금 |

기본거래 계약 |

| 기아자동차 | 2008. 08. 01 | 매출거래 | - | 내수 - 주단위 B2B 수출 - 익월 12일 현금 |

기본거래 계약 |

| 폭스바겐 | 2013. 03. 13 | 매출거래 | - | 수출 - 45일 내 현금 | 기본거래 계약 |

| 아우디 | 2013. 10. 10 | 매출거래 | - | 수출 - 45일 내 현금 | 기본거래 계약 |

| LG그룹 | 2017. 04. 13 | 매출거래 | - | 내수 - 주단위 B2B 수출 - 45일 현금 |

기본거래 계약 |

현대/기아자동차와 폭스바겐/아우디, LG그룹 등의 업체와의 공급계약은 기본거래조건으로 계약되어 계약기간 및 품명, 계약금액은 별도로 체결하지 않습니다. 신규 Item의 경우에도 입찰경쟁을 통해 수주 및 납품하는 형태이고 이 역시 기본거래조건만 체결하고 있습니다.

나. 연구개발 담당조직

당사의 연구개발 조직은 부설연구소 내 소재개발팀, 제품개발팀, 주조생산기술팀과 가공생산기술팀으로 나뉘어져 있습니다.

소재개발팀은 국내 자동차 및 해외자동차 등 다양한 고객사들로부터의 신규제품을 설계, 개발하고 제품개발팀은 견적작성 및 신규, 설변, 시작품 Item 단가를 책정하고 개발품 일정을 관리하여 고객사들의 맞춤형 개발을 수행합니다.

주조생산기술팀은 양산 적용 시 문제되는 공정검토, 주조 능력검토, 설비 검토와 발주/시운전을 하는데 목적을 두고 있고, 가공생산기술팀은 주조 후 Item 가공 공정 검토, 양산 가공 공정검토, 가공 시 공구 개발과 가공 능력을 검토합니다. Item 수주부터 양산까지의 모든 시작연구를 함으로써 양산 후의 안정된 품질로 고객대응에 집중하고 있습니다.

다. 연구개발인력

| 직위 | 기초 (2025. 01. 01) |

증가 | 감소 | 기말 (2025. 03. 31) |

|---|---|---|---|---|

| 소장 | 1 | - | - | 1 |

| 상무 | 1 | - | - | 1 |

| S3 | 2 | - | - | 2 |

| S2 | 14 | - | - | 14 |

| S1 | 9 | - | - | 9 |

| 계 | 27 | - | - | 27 |

라. 연구개발비용

(단위 : 원)

| 구분 | 2025년 | 2024년 | 2023년 | |

|---|---|---|---|---|

| 자산 처리 |

원재료비 | - | - | - |

| 인건비 | - | - | - | |

| 계약이행원가 | - | - | - | |

| 기타 경비 | - | - | - | |

| 소 계 | - | - | - | |

| 비용 처리 |

제조원가 | - | - | - |

| 판관비 | 1,923,054,995 | 6,235,286,663 | 6,067,953,594 | |

| 합계 | 1,923,054,995 | 6,235,286,663 | 6,067,953,594 | |

| (매출액 대비 비율) | 1.73% | 1.30% | 1.26% | |

7. 기타 참고사항

가. 특허현황

| 종 류 | 출원일 | 등록일 | 소유자 | 내 용 | 주무관청 |

|---|---|---|---|---|---|

| 특허권 | 2007.01.18 | 2008.08.14 | (주)삼기 | 자동차 엔진 서포트 브라켓과 그 제조 방법 |

특허청 |

| 특허권 | 2012.04.18 | 2013.07.11 | (주)삼기 | 자동변속기 밸브바디의 사상 검사 장치 |

특허청 |

| 특허권 | 2011.08.12 | 2013.10.17 | (주)삼기 | 자동변속기 리어커버의 링셀 자동 조립장치 및 그 조립방법 |

특허청 |

| 특허권 | 2015.10.20 | 2017.06.07 | (주)삼기 | 관통통로를 갖춘 주조품 제작용 금형 | 특허청 |

| 특허권 | 2016.12.29 | 2019.02.11 | (주)삼기 | 고압 디버링 세척장치 | 특허청 |

| 특허권 | 2017.08.10 | 2019.03.28 | (주)삼기 | 알루미늄 합금의 열처리 방법 | 특허청 |

| 특허권 | 2018.04.06 | 2020.01.03 | (주)삼기 | 주조용 이형제 분사 장치 | 특허청 |

| 특허권 | 2018.12.12 | 2020.07.09 | (주)삼기 | 다이캐스팅 금형용 칠 벤트 | 특허청 |

| 특허권 | 2019.12.16 | 2021.01.05 | (주)삼기 | 인서트 정위치 형성을 위한 다이캐스트 주물 제조 방법 |

특허청 |

| 특허권 | 2018.12.12 | 2021.03.29 | (주)삼기 | 강도와 내마모성이 우수한 알루미늄 합금 |

특허청 |

| 특허권 | 2018.12.12 | 2020.07.09 | (주)삼기 | 다이캐스팅 금형용 칠 벤트 | 특허청 |

| 특허권 | 2019.07.29 | 2022.05.10 | (주)삼기 | 고진공 다이캐스팅 금형 | 특허청 |

| 특허권 | 2019.11.05 | 2021.08.19 | (주)삼기 | 다이캐스팅 금형 | 특허청 |

| 특허권 | 2019.11.08 | 2023.08.29 | (주)삼기 | METHOD FOR MANUFACTURING ALUMINUM CASTING, AND ALUMINUM CASTING MANUFACTURED THEREBY | 특허청 (미국) |

| 특허권 | 2019.11.07 | 2023.07.13 | (주)삼기 | Verfahren zur herstellung eines aluminiumgubteils und hierdurch hergestelltes aluminiumgussteil | 특허청 (독일) |

| 특허권 | 2019.12.16 | 2021.07.14 | (주)삼기 | 밀림방지 기능을 갖는 다이캐스팅 슬라이드 금형 | 특허청 |

| 특허권 | 2019.12.16 | 2021.01.05 | (주)삼기 | 인서트 정위치 형성을 위한 다이캐스트 주물 제조 방법 | 특허청 |

| 특허권 | 2020.02.19 | 2021.04.23 | (주)삼기 | 다이캐스팅 금형용 코어핀 유닛 | 특허청 |

| 특허권 | 2020.08.19 | 2023.05.10 | (주)삼기 | 모터 하우징 | 특허청 |

| 특허권 | 2020.09.16 | 2022.11.03 | (주)삼기 | 오일씰 어셈블리의 오일씰 스프링 감지 장치 | 특허청 |

| 특허권 | 2020.09.15 | 2022.05.04 | (주)삼기 | 슬라이드 코어와 코어 홀더 사이의 이형제 및 냉각수 배출이 가능한 다이캐스팅 가동금형 | 특허청 |

| 특허권 | 2021.11.10 | 2023.10.17 | (주)삼기 | 고진공 다이캐스팅 금형 | 특허청 |

| 특허권 | 2022.03.25 | 2024.09.05 | (주)삼기 | 다이캐스팅 성형품의 게이트 및 오버플로우 제거 장치 | 특허청 |

| 특허권 | 2022.08.30 | 2024.11.28 | (주)삼기 | 모터 하우징 성형용 다이캐스팅 금형 | 특허청 |

나. 산업분석

1) 국내외 자동차 시장 전망

25년 1분기 수출은 전년 동기 대비 소폭 감소(금액기준 △1.3%, 수출량 기준 △2.2%)하였다. 이는 전년도 1분기 수출 실적이 역대 최고를 달성한 역(逆)기저효과 및 조업일수 3일 감소(△4.5%) 영향으로 분석된다.

25년 1분기 내수판매량은 38.8만대로 전년 동기 대비 2.7% 소폭 증가하였으나, 이는 전년도 내수 감소에 의한 기저효과에 기인한다. 친환경차 1분기 내수판매량은 20% 이상 증가하며 친환경차로의 전환이 대세임을 증명했다. 25년 1분기 생산량 또한 내수에 힘입어 3년 연속 100만대를 초과한 101만대를 기록하였다.

표 1) 25년 3월 자동차산업 수출액

[단위 : 백만 달러, %]

| 구 분 | 24.3월 | 25.2월 | 25.3월 | 24.1분기 | 25.1분기 | ||||

|---|---|---|---|---|---|---|---|---|---|

|

24.3월 대비 증감률 |

25.2월 대비 증감률 |

24.1분기 대비 증감률 |

|||||||

| 자동차 | 6,169 | 6,067 | 6,242 | 1.2 | 2.9 | 17,531 | 17,302 | △1.3 | |

| 친환경차 | 2,082 | 2,018 | 2,017 | △3.1 | △0.05 | 5,872 | 5,756 | △2.0 | |

| 자동차부품 | 1,911 | 1,871 | 1,843 | △3.6 | △1.5 | 5,765 | 5,269 | △8.6 | |

*출처 : 산업통상자원부

표 2) 25년 3월 자동차 지역별 수출액

[단위 : 백만달러, %]

| 구 분 | 24.3월 | 25.2월 | 25.3월 | 24.1분기 | 25.1분기 | |||

|---|---|---|---|---|---|---|---|---|

|

24.3월 대비 증감률 |

25.2월 대비 증감률 |

24.1분기 대비 증감률 |

||||||

| 북미 | 3,566 | 3,178 | 3,266 | △8.4 | 2.8 | 10,004 | 9,063 | △9.4 |

| EU | 801 | 806 | 777 | △3.0 | △3.6 | 2,151 | 2,231 | 3.8 |

| 기타 유럽 | 411 | 480 | 515 | 25.1 | 7.2 | 1,325 | 1,376 | 3.9 |

| 아시아 | 405 | 641 | 655 | 61.8 | 2.1 | 1,288 | 1,765 | 37.0 |

| 중동 | 404 | 480 | 490 | 21.2 | 2.0 | 1,131 | 1,388 | 22.7 |

| 중남미 | 226 | 188 | 236 | 4.2 | 25.5 | 660 | 599 | △9.3 |

| 오세아니아 | 315 | 252 | 255 | △19.0 | 1.1 | 866 | 755 | △12.9 |

| 아프리카 | 39 | 35 | 35 | △9.7 | △0.1 | 98 | 98 | △0.2 |

*출처 : 산업통상자원부

표 3) 25년 3월 자동차 생산, 내수, 수출량

[단위 : 대, %]

| 구 분 | 24.3월 | 25.2월 | 25.3월 | 24.1분기 | 25.1분기 | ||||

|---|---|---|---|---|---|---|---|---|---|

|

24.3월 대비 증감률 |

25.2월 대비 증감률 |

24.1분기 대비 증감률 |

|||||||

| 생산량 | 365,520 | 352,061 | 370,836 | 1.5 | 5.3 | 1,024,443 | 1,013,485 | △1.1 | |

| 내수 판매량 | 146,019 | 132,854 | 149,512 | 2.4 | 12.5 | 378,228 | 388,294 | 2.7 | |

| 국산차 | 120,769 | 111,089 | 122,795 | 1.7 | 10.5 | 323,630 | 323,330 | △0.1 | |

| 수입차 | 25,250 | 21,765 | 26,717 | 5.8 | 22.8 | 54,598 | 64,964 | 19.0 | |

| 수출량 | 246,815 | 232,977 | 240,874 | △2.4 | 3.4 | 688,607 | 673,705 | △2.2 | |

산업부는 25.4.9일에 발표한 ‘자동차 생태계 강화를 위한 긴급 대응대책’을 통해 우리 기업들의 관세충격이 본격 파급되기에 앞서 실효성 있는 정책지원 틀을 마련한 만큼, 발표한 과제들을 신속하게 추진함과 동시에 피해 상황과 대미협상 경과 등을 지속 모니터링하며 탄력적으로 대응할 계획이다.

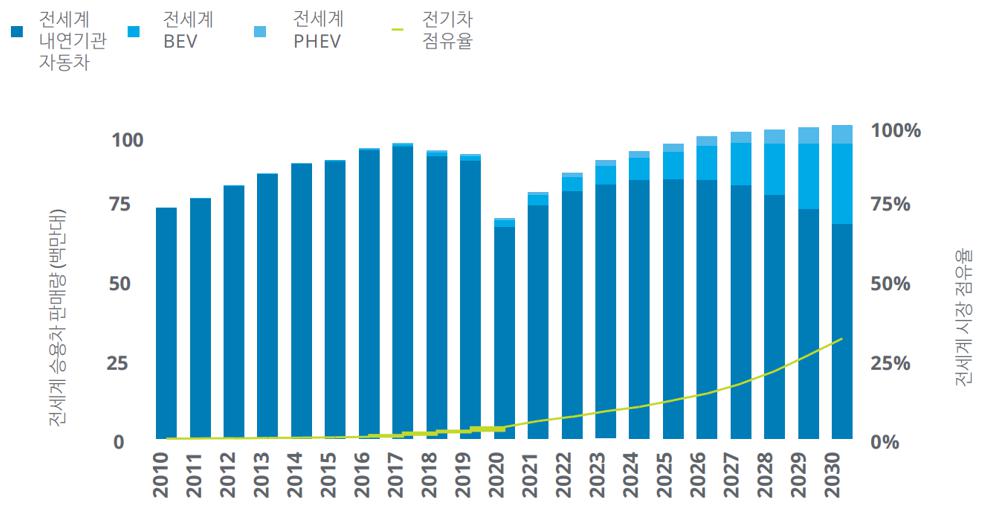

2) Global 전기차 시장

당사가 주력하고 있는 전기차용 배터리 부품시장은 전기차 시장과 1:1로 연동되어 있습니다. 전기차 시장은 기후변화 대응을 위한 각 국의 탄소 중립 선언과 이를 달성하기 위한 환경규제 강화로 기존 내연기관 자동차에서 전기차로 빠르게 전환이 진행되어왔습니다.

2020년 이전에는 탄소배출량 감소 규제 및 보조금 지원 등을 통한 금전적 이점을 통하여 전기차 시장이 견인되어왔으나, 배터리 성능이 꾸준히 향상되면서 짧은 주행거리, 느린 충전시간, 높은 가격 등 전기차 성장의 장애가 되어왔던 요인이 제거되고, 전기차 경험이 축적되며 소비자 인식의 변화를 통해 전기차 시장이 본격적으로 성장하기 시작하고 있습니다.

2020년 COVID-19로 위축되었던 전 세계 자동차 시장이 회복되면서 전기차로의 변환이 기존보다 더욱 가속화되면서 폭스바겐, GM, Toyota, BMW, 현대 등 전 세계 모든 OEM 들도 2025~2030년까지 전동화에 대한 마스터플랜을 경쟁적으로 발표하고있고, 이러한 추세에 따르면 2030년에는 전 세계 자동차 시장의 30% 이상의 수요가 EV와 PHEV 등 전동화 차량으로 예상됩니다.

|

|

2030 승용차 판매량 전망 |

<2030년까지 전세계 승용차 판매량 전망(출처: 딜로이트, IHS Market, EV-Volumes)>

오는 2030년이 파리기후협약을 통해 설정된 온실가스 감축 목표 달성 시점이라는 점에서 완성차 업체별 전동화 로드맵도 지속적인 변화가 있을 전망입니다. 주요 자동차시장의 내연기관 퇴출 일정은 업체별 전면 전동화 계획과 대부분 일치하고 있으며, 이유는 해당 규제를 충족하지 못하는 경우 천문학적 액수의 과징금을 부담해야 하기 때문입니다.

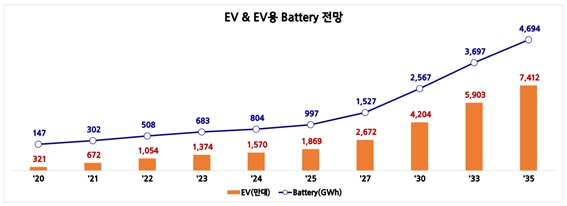

3) 전기차용 배터리 시장

기존 내연자동차의 전동화로 인한 수요증가에 따라 전기차 배터리에 대한 시장도 지속적으로 성장하고 있습니다. 23년 683GWh 수준의 배터리 수요가 2025년에는 997GWh, 그리고 2035년에는 4,694GWh로 성장 추이가 예상됩니다.

|

|

EV & EV용 Battery 전망 |

<Global 전기차 배터리 시장(출처: SNE Research,2023)>

전기차용 배터리 팩 가격은 2013년에는 780$/kWh 수준에서 2023년 139$/kWh 수준으로 떨어지며 내연기관차와의 가격 차이를 줄여가고 있습니다. 이러한 배터리 팩의 가격하락은 전기차 보급을 위한 배터리 업체와 완성차 업체의 원가경쟁력 확보를 위한 노력으로 진행되고 있으며 일반 내연기관 차량과 동등 수준의 원가경쟁력으로 판단되는 $100/kWh는 2024년에 도달할 것으로 예상합니다.

배터리 팩의 가격은 주로 셀과 셀 패키징을 위한 모듈/팩으로 구성되며 배터리 모듈과 팩의 가격은 아래 그래프에서 알 수 있듯이 배터리 팩 전체 가격의 약 30%로 구성되어 있습니다.

|

|

배터리 팩 가격 Trend |

<배터리 팩 가격 Trend(출처: BloombergNEF)>

이와 같은 전기차 시장의 성장과 배터리 가격의 트렌드 등을 종합적으로 고려하였을 때 BEV, PHEV에 적용되는 배터리 팩의 글로벌 시장규모는 2022년 750억 달러(약 94조원)에서 2025년에는 1,590억달러(약 200조원)으로 약 2.1배 성장할 것으로 예상합니다.

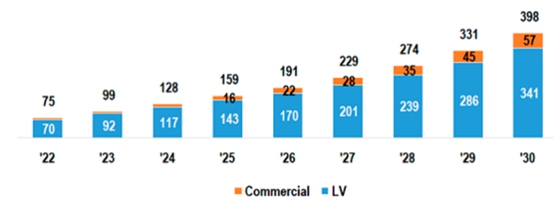

아래 그래프의 LV는 승용차와 픽업트럭을 합한 수치로 전체 배터리 팩 시장에서 차지하는 비중이 2022년에는 93%, 2025년에는 90%로 전망하고 있습니다.

|

|

글로벌 EV 배터리팩 시장전망 |

<2022 글로벌 EV 배터리팩 시장전망(출처: SNE리서치)>

더불어 배터리 팩을 구성하는 주요부품의 시장규모도 2022년 200억 달러(약 25조원)에서 2025년 424억 달러(약 53조원)로 약 2.1배 성장할 것으로 전망됩니다. 좀 더 자세히 살펴보면 배터리 팩을 구성하는 부품은 BMS(Battery Management System)와같은 전자부품과 PE(Power Electronics), 와이어링 하네스, 커넥터 등으로 구성된 전장부품, 셀 간 구조물 및 모듈 및 팩 하우징, 열관리 부품과 같은 기구 부품으로 구성돼 있습니다.

기구 부품의 경우 배터리 팩의 무게와 구조 안전성을 결정하는 주요부품으로 경량화를 위해 알루미늄 소재가 주로 사용되며 엔드플레이트와 함께 당사가 사업의 주요 목표로 하는 배터리 팩 부품시장입니다. 배터리 팩 부품 중 기구 부품시장은 2022년 107억 달러(약 13.4조)에서 2025년에는 227억 달러(약 28조) 그리고 2030년에는 566억 달러(약 70.8조)로 성장할 것으로 전망됩니다.

| (단위: Billion $) |

| 구분 | 25년 | 26년 | 27년 | 28년 | 29년 | 30년 | |

|---|---|---|---|---|---|---|---|

| 종합 | 42.4 | 50.9 | 61 | 72.9 | 88.1 | 105.9 | |

| 기구 | 하우징 | 9.1 | 10.9 | 13.1 | 15.6 | 18.9 | 22.7 |

| 열 관리부품 | 9.9 | 11.9 | 14.2 | 17 | 20.5 | 24.7 | |

| 셀 간 구조물 | 3.7 | 4.4 | 5.3 | 6.3 | 7.6 | 9.2 | |

| 회로 | BMS | 7.6 | 9.2 | 11 | 13.2 | 15.9 | 19.1 |

| 전장 | PE | 7.2 | 8.6 | 10.3 | 12.3 | 14.9 | 17.9 |

| W/H,컨넥터 | 4.9 | 5.9 | 7.1 | 8.5 | 10.3 | 12.3 | |

<배터리 모듈, 팩 부품별 시장전망 (출처: SNE리서치)>

다. 핵심 경쟁력

1) 알루미늄 다이캐스팅 기술 및 일괄 생산 체제

당사는 고난도의 주조 기술력을 보유하고 있으며 이를 통해 밸브바디, 컨버터 하우징과 같은 중요한 변속기 부품을 개발, 양산하고 있습니다. 또한 신합금 개발 능력을 보유하고 있어 내마모도 향상 원소재 개발 및 수축율 개선 합금 개발 등 신합금 개발 능력을 통해 원재료 및 제품의 기술, 품질 경쟁력을 확보하였습니다. 그리고 자체적으로 합금을 생산함으로써, 원가 경쟁력 및 원소재 수급 불안정 우려를 탈피하는 등 다이캐스팅 외 파생 사업을 통해 추가 매출을 실현하고 있습니다. 이처럼 당사는 합금 생산부터 주조, 가공, 조립, 출하에 이르는 일괄 생산 체계를 확보하고 있습니다.

2) 생산 자동화 설비 및 생산 유연화

당사의 생산기술팀은 공정 및 치공구 설계를 자체적으로 제작하는 기술력을 가지고 있습니다. 따라서 신규 아이템용 장비 개발 및 양산 대응에 신속하고 유연하게 대처할 수 있습니다. 또한 고도의 생산 자동화 시스템을 통해 안정적인 공정 품질 및 높은 생산 효율로 원가 경쟁력을 확보하였습니다.

3) 高청정 변속기 부품 생산 능력

당사는 국내 최초로 알루미늄 다이캐스팅 부문 클린룸을 도입하였습니다. 이를 통해 세계 최고 수준의 청정 변속기 부품을 생산하고, 폭스바겐 등 유럽 선진 경쟁업체와 동등한 수준의 청정도를 확보하여 글로벌 경쟁력을 높였습니다.

4) 신사업을 통한 지속 성장

당사는 글로벌 전기차 시장의 성장에 따른 전기차 부품 신사업에 진출하였습니다. LG전자(LG마그나 이파워트레인)를 시작으로 LG화학(LG에너지솔루션)을 통한 배터리부품 양산 및 출하를 시작하였습니다. 그 외 글로벌 전기차 브랜드와 긴밀하게 전기차 부품을 개발 진행 중에 있습니다. 또한 자동차의 연비, 성능 향상 및 친환경을 위한 차량 경량화 부품 신사업 분야에 진출하여 샤시부품으로 알루미늄 다이캐스팅 최초 양산 제품을 수주 받았습니다.

라. 환경보호 정책 및 현황

(1) SHE(Safety, Health, Environment) 경영시스템 인증

당사는 국제 인증규격인 ISO45001(안전보건경영시스템), ISO14001(환경경영시스템)을 취득하여 유지관리 하고 있으며, 이를 위한 활동들을 수행하고 있습니다. SHE담당 조직에서는 내부심사원을 양성하여 기업활동으로 인해 발생하는 안전보건환경 영향요인을 모니터링하고, 국내외 인증규격에 따라 체계적인 SHE경영 관리를 실시하고 있습니다. 당사는 안전보건 및 환경 분야의 지속적인 개선을 추구하며, 환경영향을 최소화하고 건강하고 안전한 사업장을 구축하기 위한 노력을 지속적으로 수행해 나갈 것입니다.

(2) 기후변화 대응

당사는 기후변화와 관련된 유무형의 위험과 기회 관리를 위해 기후변화 관련 규제를 준수하며 적극적으로 대응하고 있습니다. 또한 ’30년까지 온실가스 배출량은 ’19년도 대비 20% 감축을 위해 노력하고 있습니다.

당사 온실가스 배출량 및 에너지 사용량 정보는 다음과 같습니다.

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 온실가스 배출량(tCO2-eq) | 16,079 | 65,014 | 65,830 |

| 에너지 사용량(TJ) | 304.3 | 1,231 | 2,264 |

(*) 대상은 국내 사업장 기준이며, 정부에 신고된 당사 온실가스 배출량 및 에너지 사용량입니다.

(*) 온실가스 배출량 및 에너지 사용량은 정부의 배출량 적합성 평가에 따라 변동될 수 있습니다.

(3) 기타 환경규제

환경사고로 인해 발생하는 인적, 물적 피해에 대한 보성 및 책임을 규정한 ‘환경오염피해 배상책임 및 구제에 관한 법률’이 시행되어, 매년 환경배상책임보험에 가입 중입니다

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결 재무제표

(단위 : 원)

| 과목 | 제 17 기 1분기 | 제 16 기 | 제 15 기 |

|---|---|---|---|

| 2025년 03월말 | 2024년 12월말 | 2023년 12월말 | |

| 유동자산 | 201,166,604,808 | 199,285,801,776 | 217,796,240,392 |

| 현금및현금성자산 | 24,821,840,040 | 27,633,990,181 | 42,955,169,135 |

| 기타금융자산(단기) | 1,573,699,334 | 1,573,699,334 | 10,062,817,732 |

| 매출채권 | 65,560,856,337 | 73,212,431,064 | 76,566,542,569 |

| 기타채권 | 2,753,561,366 | 2,753,164,831 | 3,979,715,075 |

| 기타유동자산 | 17,565,701,255 | 16,116,954,730 | 18,137,918,017 |

| 당기법인세자산 | 438,087,921 | 66,760,495 | 608,562,587 |

| 재고자산 | 88,452,858,555 | 77,928,801,141 | 65,485,515,277 |

| 비유동자산 | 428,155,423,191 | 430,290,639,993 | 377,270,118,930 |

| 기타금융자산(장기) | 478,611,350 | 447,096,203 | 357,885,000 |

| 공정가치측정금융자산 | 3,748,973,181 | 3,580,347,842 | 4,596,410,687 |

| 기타채권(장기) | 68,459,890 | 97,243,201 | 150,000,000 |

| 기타의투자자산 | 15,000,000 | 15,000,000 | 15,000,000 |

| 유형자산 | 415,906,891,930 | 418,238,669,924 | 362,343,832,246 |

| 무형자산 | 675,000,000 | 675,000,000 | 675,000,000 |

| 기타비유동자산 | 278,415,670 | 274,803,321 | 1,094,248,985 |

| 사용권자산 | 316,293,900 | 350,297,668 | 429,870,297 |

| 이연법인세자산 | 6,667,777,270 | 6,612,181,834 | 7,607,871,715 |

| 자산총계 | 629,322,027,999 | 629,576,441,769 | 595,066,359,322 |

| 유동부채 | 290,416,164,113 | 314,094,527,874 | 293,368,283,762 |

| 비유동부채 | 167,419,528,869 | 142,340,406,625 | 130,516,953,821 |

| 부채총계 | 457,835,692,982 | 456,434,934,499 | 423,885,237,583 |

| 지배기업의 소유주에게 귀속되는 자본 | 105,674,151,918 | 107,123,609,586 | 118,682,824,731 |

| 자본금 | 3,833,942,800 | 3,833,942,800 | 3,833,942,800 |

| 자본잉여금 | 59,344,238,062 | 59,344,238,062 | 59,344,238,062 |

| 기타자본구성요소 | 17,509,009,174 | 17,582,233,108 | 29,210,313,567 |

| 기타포괄손익누계액 | 3,052,599,577 | 3,162,068,232 | (859,565,945) |

| 이익잉여금 | 21,934,362,305 | 23,201,127,384 | 27,153,896,247 |

| 비지배지분 | 65,812,183,099 | 66,017,897,684 | 52,498,297,008 |

| 자본총계 | 171,486,335,017 | 173,141,507,270 | 171,181,121,739 |

| (2025. 01. 01~ 2025. 03. 31) |

(2024. 01. 01~ 2024. 12. 31) |

(2023. 01. 01~ 2023. 12. 31) |

|

| 매출 | 134,741,936,303 | 542,109,881,986 | 537,441,450,272 |

| 매출원가 | (118,982,250,757) | (492,022,840,533) | (487,821,512,193) |

| 매출총이익 | 15,759,685,546 | 50,087,041,453 | 49,619,938,079 |

| 영업이익(손실) | 3,711,840,454 | 5,143,132,074 | 7,809,072,777 |

| 법인세비용차감전순이익 | (1,475,231,607) | (2,126,583,805) | 4,935,940,790 |

| 법인세수익(비용) | - | (1,069,289,786) | 2,302,482,557 |

| 계속영업손익 | (1,475,231,607) | (3,195,873,591) | 7,238,423,347 |

| 중단영업손익 | - | - | 1,029,044,814 |

| 당기순이익(손실) | (1,475,231,607) | (3,195,873,591) | 8,267,468,161 |

| 지배회사지분순손익 | (1,339,815,780) | (2,852,013,677) | 6,345,940,727 |

| 비지배주주지분순손익 | (135,415,827) | (343,859,914) | 1,921,527,434 |

| 기타포괄손익 | (179,940,647) | 4,904,084,200 | (1,591,537,013) |

| 당기총포괄이익 | (1,655,172,254) | 1,708,210,609 | 6,675,931,148 |

| 당기순손익의 귀속 | |||

| 지배기업 소유주지분 | (1,339,815,780) | (2,852,013,677) | 6,345,940,727 |

| 계속영업당기순손실 | (1,339,815,780) | (2,852,013,677) | 5,316,895,913 |

| 중단영업당기순이익 | - | - | 1,029,044,814 |

| 비지배지분 | (135,415,827) | (343,859,914) | 1,921,527,434 |

| 계속영업당기순이익 | (135,415,827) | (343,859,914) | 1,921,527,434 |

| 총포괄손익의 귀속 | |||

| 지배기업의소유지분 | (1,449,457,669) | (7,019,074) | 4,791,246,277 |

| 비지배주주지분 | (205,714,585) | 1,715,229,683 | 1,884,684,871 |

| 주당이익(손실) | |||

| 계속영업기본주당이익(손실) | (35) | (75) | 140 |

| 계속영업희석주당이익(손실) | (35) | (75) | 140 |

| 중단영업기본주당이익(손실) | - | - | 27 |

| 중단영업희석주당이익(손실) | - | - | 27 |

| 연결에 포함된 회사수 | 3 | 3 | 3 |

나. 요약 재무제표

(단위 : 원)

| 과목 | 제 17 기 1분기 | 제 16 기 | 제 15 기 |

|---|---|---|---|

| 2025년 03월말 | 2024년 12월말 | 2023년 12월말 | |

| 유동자산 | 132,677,453,661 | 125,491,121,742 | 118,041,167,546 |

| 현금및현금성자산 | 1,057,135,759 | 3,932,663,495 | 622,598,341 |

| 매출채권 | 52,779,760,048 | 52,124,260,607 | 53,687,651,420 |

| 기타채권 | 1,891,371,396 | 2,064,229,218 | 2,747,291,413 |

| 기타유동자산 | 10,616,920,054 | 10,174,182,849 | 9,187,032,438 |

| 당기법인세자산 | 56,714,685 | 56,714,685 | 244,940,630 |

| 재고자산 | 66,275,551,719 | 57,139,070,888 | 51,551,653,304 |

| 비유동자산 | 272,145,096,166 | 270,739,862,739 | 263,114,608,046 |

| 기타금융자산(장기) | 474,611,350 | 443,096,203 | 353,885,000 |

| 공정가치측정금융자산 | 3,748,973,181 | 3,580,347,842 | 3,474,788,907 |

| 기타채권(장기) | 68,459,890 | 97,243,201 | 150,000,000 |

| 기타의투자자산 | 15,000,000 | 15,000,000 | 15,000,000 |

| 유형자산 | 211,473,410,287 | 210,250,219,689 | 202,270,330,790 |

| 무형자산 | 675,000,000 | 675,000,000 | 675,000,000 |

| 기타비유동자산 | 76,295,184 | 74,667,467 | 42,055,303 |

| 사용권자산 | 168,712,840 | 164,924,336 | 232,023,365 |

| 이연법인세자산 | 6,804,130,121 | 6,798,860,688 | 7,261,021,368 |

| 종속기업투자 | 48,640,503,313 | 48,640,503,313 | 48,640,503,313 |

| 자산총계 | 404,822,549,827 | 396,230,984,481 | 381,155,775,592 |

| 유동부채 | 212,156,535,846 | 231,398,580,754 | 210,067,354,698 |

| 비유동부채 | 73,642,663,226 | 45,419,839,843 | 52,485,960,037 |

| 부채총계 | 285,799,199,072 | 276,818,420,597 | 262,553,314,735 |

| 자본금 | 3,833,942,800 | 3,833,942,800 | 3,833,942,800 |

| 자본잉여금 | 59,344,238,062 | 59,344,238,062 | 59,344,238,062 |

| 기타자본구성요소 | (3,722,004,110) | (3,648,780,176) | (3,657,983,184) |

| 기타포괄손익누계액 | (97,320,171) | (90,674,024) | 69,016,223 |

| 이익잉여금 | 59,664,494,174 | 59,973,837,222 | 59,013,246,956 |

| 자본총계 | 119,023,350,755 | 119,412,563,884 | 118,602,460,857 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (2025. 01. 01~ 2025. 03. 31) |

(2024. 01. 01~ 2024. 12. 31) |

(2023. 01. 01~ 2023. 12. 31) |

|

| 매출 | 111,298,578,432 | 479,596,353,707 | 481,691,248,191 |

| 매출원가 | (101,559,346,274) | (438,108,215,006) | (443,094,663,281) |

| 매출총이익 | 9,739,232,158 | 41,488,138,701 | 38,596,584,910 |

| 영업이익 | 1,571,539,928 | 10,390,736,792 | 5,853,532,479 |

| 법인세비용차감전순이익 | (382,566,982) | 2,853,777,058 | 15,946,711,864 |

| 법인세수익(비용) | - | (853,585,533) | 193,703,075 |

| 당기순이익 | (382,566,982) | 2,000,191,525 | 16,140,414,939 |

| 기타포괄손익 | (6,646,147) | (1,199,291,506) | (1,525,871,612) |

| 당기총포괄이익(손실) | (389,213,129) | 800,900,019 | 14,614,543,327 |

| 기본주당이익(손실) | (10) | 53 | 425 |

| 희석주당이익(손실) | (10) | 53 | 425 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 17 기 1분기말 2025.03.31 현재 |

|

제 16 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 17 기 1분기말 |

제 16 기말 |

|

|---|---|---|

|

자산 |

||

|

Ⅰ.유동자산 |

201,166,604,808 |

199,285,801,776 |

|

(1)현금및현금성자산 |

24,821,840,040 |

27,633,990,181 |

|

(2)기타금융자산 |

1,573,699,334 |

1,573,699,334 |

|

(3)매출채권 |

65,560,856,337 |

73,212,431,064 |

|

(4)기타채권 |

2,753,561,366 |

2,753,164,831 |

|

(5)기타유동자산 |

17,565,701,255 |

16,116,954,730 |

|

(6)당기법인세자산 |

438,087,921 |

66,760,495 |

|

(7)재고자산 |

88,452,858,555 |

77,928,801,141 |

|

Ⅱ.비유동자산 |

428,155,423,191 |

430,290,639,993 |

|

(1)기타금융자산(장기) |

478,611,350 |

447,096,203 |

|

(2)공정가치측정금융자산 |

3,748,973,181 |

3,580,347,842 |

|

(3)기타채권(장기) |

68,459,890 |

97,243,201 |

|

(4)관계기업투자주식 |

0 |

0 |

|

(5)기타의 투자자산 |

15,000,000 |

15,000,000 |

|

(6)유형자산 |

415,906,891,930 |

418,238,669,924 |

|

(7)무형자산 |

675,000,000 |

675,000,000 |

|

(8)기타비유동자산 |

278,415,670 |

274,803,321 |

|

(9)사용권자산 |

316,293,900 |

350,297,668 |

|

(10)이연법인세자산 |

6,667,777,270 |

6,612,181,834 |

|

자산총계 |

629,322,027,999 |

629,576,441,769 |

|

부채 |

||

|

Ⅰ.유동부채 |

290,416,164,113 |

314,094,527,874 |

|

(1)매입채무 |

58,344,173,736 |

52,513,373,045 |

|

(2)미지급금 |

18,768,577,149 |

20,680,475,458 |

|

(3)유급휴가부채 |

2,319,187,646 |

2,132,781,037 |

|

(4)단기차입금 및 유동성장기부채 |

167,612,774,425 |

195,840,088,689 |

|

(5)리스부채 |

198,976,312 |

211,783,523 |

|

(6)기타 유동부채 |

6,239,961,461 |

6,206,708,952 |

|

(7)기타금융부채(유동) |

15,165,212,930 |

15,165,212,930 |

|

(8)판매보증충당부채 |

1,407,051,410 |

1,305,396,916 |

|

(9)당기법인세부채 |

9,982,702 |

564,223,896 |

|

(10)전환사채 |

10,175,133,171 |

9,737,241,714 |

|

(11)신주인수권부사채 |

10,175,133,171 |

9,737,241,714 |

|

Ⅱ.비유동부채 |

167,419,528,869 |

142,340,406,625 |

|

(1)장기차입금 |

155,558,068,068 |

130,508,254,647 |

|

(2)장기리스부채 |

122,800,453 |

142,685,718 |

|

(3)기타 비유동 부채 |

5,000,000 |

5,000,000 |

|

(4)순확정급여부채 |

10,349,322,773 |

10,297,524,002 |

|

(5)기타장기종업원급여부채 |

392,062,706 |

394,667,389 |

|

(6)이연법인세부채 |

992,274,869 |

992,274,869 |

|

부채총계 |

457,835,692,982 |

456,434,934,499 |

|

자본 |

||

|

Ⅰ.지배기업의 소유주에게 귀속되는 자본 |

105,674,151,918 |

107,123,609,586 |

|

(1)자본금 |

3,833,942,800 |

3,833,942,800 |

|

(2)주식발행초과금 |

59,344,238,062 |

59,344,238,062 |

|

(3)기타자본구성요소 |

17,509,009,174 |

17,582,233,108 |

|

(4)기타포괄손익누계액 |

3,052,599,577 |

3,162,068,232 |

|

(5)이익잉여금 |

21,934,362,305 |

23,201,127,384 |

|

Ⅱ.비지배지분 |

65,812,183,099 |

66,017,897,684 |

|

자본총계 |

171,486,335,017 |

173,141,507,270 |

|

자본과부채총계 |

629,322,027,999 |

629,576,441,769 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 17 기 1분기 |

제 16 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

Ⅰ.매출액 |

134,741,936,303 |

134,741,936,303 |

132,782,875,152 |

132,782,875,152 |

|

Ⅱ.매출원가 |

(118,982,250,757) |

(118,982,250,757) |

(120,259,301,852) |

(120,259,301,852) |

|

Ⅲ.매출총이익 |

15,759,685,546 |

15,759,685,546 |

12,523,573,300 |

12,523,573,300 |

|

Ⅳ.판매비와관리비 |

(12,047,845,092) |

(12,047,845,092) |

(11,004,562,395) |

(11,004,562,395) |

|

Ⅴ.영업이익 |

3,711,840,454 |

3,711,840,454 |

1,519,010,905 |

1,519,010,905 |

|

Ⅵ.관계기업투자손익 |

0 |

0 |

0 |

0 |

|

Ⅶ.금융수익 |

259,180,013 |

259,180,013 |

461,100,125 |

461,100,125 |

|

Ⅷ.금융원가 |

(5,271,057,939) |

(5,271,057,939) |

(3,862,674,964) |

(3,862,674,964) |

|

Ⅸ.기타수익 |

1,245,333,466 |

1,245,333,466 |

2,227,217,624 |

2,227,217,624 |

|

Ⅹ.기타비용 |

(1,420,527,601) |

(1,420,527,601) |

(233,680,485) |

(233,680,485) |

|

XI.법인세비용차감전순이익(손실) |

(1,475,231,607) |

(1,475,231,607) |

110,973,205 |

110,973,205 |

|

XⅡ.법인세비용(수익) |

0 |

0 |

(137,199,527) |

(137,199,527) |

|

XⅢ.계속영업손실 |

(1,475,231,607) |

(1,475,231,607) |

248,172,732 |

248,172,732 |

|

XIV.당기순이익(손실) |

(1,475,231,607) |

(1,475,231,607) |

248,172,732 |

248,172,732 |

|

(1)지배기업 소유주지분 |

(1,339,815,780) |

(1,339,815,780) |

378,454,518 |

378,454,518 |

|

(2)비지배지분 |

(135,415,827) |

(135,415,827) |

(130,281,786) |

(130,281,786) |

|

XV.기타포괄손익 |

(179,940,647) |

(179,940,647) |

2,412,959,279 |

2,412,959,279 |

|

XVI.후속적으로 당기손익으로 재분류되지 않는 항목 |

(6,819,381) |

(6,819,381) |

3,703,155 |

3,703,155 |

|

(1)순확정급여부채의 재측정요소 |

(173,234) |

(173,234) |

(4,367,167) |

(4,367,167) |

|

(2)기타포괄손익공정가치측정 금융자산평가손익 |

(6,646,147) |

(6,646,147) |

8,070,322 |

8,070,322 |

|

XVII.후속적으로 당기손익으로 재분류될 수 있는 항목 |

(173,121,266) |

(173,121,266) |

2,409,256,124 |

2,409,256,124 |

|

(1)해외사업환산손익 |

(173,121,266) |

(173,121,266) |

2,409,256,124 |

2,409,256,124 |

|

XVIII.총포괄손익 |

(1,655,172,254) |

(1,655,172,254) |

2,661,132,011 |

2,661,132,011 |

|

XIX.당기순이익(손실)의 귀속 |

||||

|

(1)지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(1,339,815,780) |

(1,339,815,780) |

378,454,518 |

378,454,518 |

|

1.계속영업당기순손실 |

(1,339,815,780) |

(1,339,815,780) |

378,454,518 |

378,454,518 |

|

(2)비지배지분 |

(135,415,827) |

(135,415,827) |

(130,281,786) |

(130,281,786) |

|

1.계속영업당기순이익(손실) |

(135,415,827) |

(135,415,827) |

(130,281,786) |

(130,281,786) |

|

XX.총포괄손익의 귀속 |

||||

|

(1)지배기업 소유주지분 |

(1,449,457,669) |

(1,449,457,669) |

2,077,200,801 |

2,077,200,801 |

|

(2)비지배지분 |

(205,714,585) |

(205,714,585) |

583,931,210 |

583,931,210 |

|

XXI.주당이익(손실) |

||||

|

(1)계속영업기본주당손실 (단위 : 원) |

(35) |

(35) |

10 |

10 |

|

(2)계속영업희석주당손실 (단위 : 원) |

(35) |

(35) |

10 |

10 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (Ⅰ.기초자본) |

3,833,942,800 |

59,344,238,062 |

29,210,313,567 |

(859,565,945) |

27,153,896,247 |

118,682,824,731 |

52,498,297,008 |

171,181,121,739 |

|

Ⅱ.이익준비금 |

0 |

0 |

0 |

0 |

480,598,926 |

480,598,926 |

0 |

480,598,926 |

|

Ⅲ.당기순이익(손실) |

0 |

0 |

0 |

0 |

378,454,518 |

378,454,518 |

(130,281,786) |

248,172,732 |

|

Ⅳ.기타포괄손익공정가치측정 금융자산평가손익 |

0 |

0 |

0 |

8,070,322 |

0 |

8,070,322 |

0 |

8,070,322 |

|

Ⅴ.순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

(6,334,103) |

(6,334,103) |

1,966,936 |

(4,367,167) |

|

Ⅵ.해외사업환산손익 |

0 |

0 |

0 |

1,693,076,192 |

0 |

1,693,076,192 |

716,179,932 |

2,409,256,124 |

|

Ⅶ.주식매입선택권 |

0 |

0 |

9,203,008 |

0 |

0 |

9,203,008 |

0 |

9,203,008 |

|

Ⅷ.연결범위 변동 |

0 |

0 |

(7,157,564,830) |

691,551,123 |

59,694,242 |

(6,406,319,465) |

5,925,720,539 |

(480,598,926) |

|

2024.03.31 (Ⅸ.기말자본) |

3,833,942,800 |

59,344,238,062 |

22,061,951,745 |

1,533,131,692 |

28,066,309,830 |

114,839,574,129 |

59,011,882,629 |

173,851,456,758 |

|

2025.01.01 (Ⅰ.기초자본) |

3,833,942,800 |

59,344,238,062 |

17,582,233,108 |

3,162,068,232 |

23,201,127,384 |

107,123,609,586 |

66,017,897,684 |

173,141,507,270 |

|

Ⅱ.이익준비금 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

Ⅲ.당기순이익(손실) |

0 |

0 |

0 |

0 |

(1,339,815,780) |

(1,339,815,780) |

(135,415,827) |

(1,475,231,607) |

|

Ⅳ.기타포괄손익공정가치측정 금융자산평가손익 |

0 |

0 |

0 |

(6,646,147) |

0 |

(6,646,147) |

0 |

(6,646,147) |

|

Ⅴ.순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

(173,234) |

(173,234) |

0 |

(173,234) |

|

Ⅵ.해외사업환산손익 |

0 |

0 |

0 |

(117,444,650) |

0 |

(117,444,650) |

(55,676,616) |

(173,121,266) |

|

Ⅶ.주식매입선택권 |

0 |

0 |

(73,223,934) |

0 |

73,223,934 |

0 |

0 |

0 |

|

Ⅷ.연결범위 변동 |

0 |

0 |

0 |

14,622,142 |

1 |

14,622,143 |

(14,622,142) |

1 |

|

2025.03.31 (Ⅸ.기말자본) |

3,833,942,800 |

59,344,238,062 |

17,509,009,174 |

3,052,599,577 |

21,934,362,305 |

105,674,151,918 |

65,812,183,099 |

171,486,335,017 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 17 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 16 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 17 기 1분기 |

제 16 기 1분기 |

|

|---|---|---|

|

Ⅰ.영업활동현금흐름 |

14,182,949,117 |

13,627,904,436 |

|

(1)영업활동으로부터 창출된 현금흐름 |

19,005,984,416 |

16,174,185,062 |

|

(2)이자수령 |

315,442,491 |

458,754,420 |

|

(3)이자지급 |

(4,199,708,473) |

(2,938,657,036) |

|

(4)법인세환급 |

(938,769,317) |

(66,378,010) |

|

Ⅱ.투자활동현금흐름 |

(15,018,894,309) |

(29,185,339,294) |

|

(1)유형자산의 처분 |

235,290,176 |

79,097,915 |

|

(2)유형자산의 취득 |

(9,087,145,455) |

(13,730,251,753) |

|

(3)기타유동자산의 감소 |

11,000,000 |

40,492,607 |

|

(4)기타유동자산의 증가 |

(10,000,000) |

(1,000,000) |

|

(5)기타비유동자산의 감소 |

0 |

(4,911,280) |

|

(6)기타비유동자산의 증가 |

0 |

(15,612,618,296) |

|

(7)미지급금의 감소 |

(5,063,619,163) |

0 |

|

(8)기타금융자산(장기)의 증가 |

(30,000,000) |

0 |

|

(9)기타채권(단기)의 감소 |

502,597,072 |

88,300,000 |

|

(10)기타채권(단기)의 증가 |

(1,400,000,000) |

0 |

|

(11)사용권자산의 증가 |

0 |

(44,448,487) |

|

(12)공정가치측정금융자산의 증가 |

(177,016,939) |

0 |

|

Ⅲ.재무활동현금흐름 |

(2,088,093,973) |

(4,103,994,402) |

|

(1)단기차입금의 증가 |

59,530,000,000 |

80,650,000,000 |

|

(2)단기차입금의 감소 |

(58,210,000,000) |

(76,920,000,000) |

|

(3)장기차입금의 증가 |

30,470,000,000 |

0 |

|

(4)유동성장기부채의 감소 |

(33,813,617,510) |

(11,693,902,902) |

|

(5)리스부채의 증가 |

0 |

44,448,487 |

|

(6)리스부채의 감소 |

(64,476,463) |

(69,931,368) |

|

(7)단기금융상품의 감소 |

0 |

3,885,391,381 |

|

Ⅳ.현금및현금성자산에 대한 환율변동효과 |

111,889,024 |

469,795,464 |

|

Ⅴ.현금및현금성자산의순증가 |

(2,812,150,141) |

(19,191,633,796) |

|

Ⅵ.기초현금및현금성자산 |

27,633,990,181 |

42,955,169,135 |

|

Ⅶ.기말현금및현금성자산 |

24,821,840,040 |

23,763,535,339 |

3. 연결재무제표 주석

| 제 17(당) 분기 | 2025년 01월 01일부터 2025년 03월 31일까지 |

| 제 16(전) 기 | 2024년 01월 01일부터 2024년 12월 31일까지 |

| 주식회사 삼기와 그 종속기업 | |

1. 일반사항

주식회사 삼기(이하 '당사')와 당사의 종속기업(이하 '연결실체')의 일반적인 사항은 다음과 같습니다.

1.1 지배기업의 개요

당사는 1978년 6월 3일 설립되었으며, 2012년 3월에 코스닥시장에 상장하였습니다. 당분기말 현재 당사는 자동차 부품의 제조 및 판매, 알루미늄 제련 및 합금제작을 주요사업으로 영위하고 있으며, 충청남도 서산시 지곡면 무장산업로 263-29에 본사를 두고 있습니다.

당분기말 현재 당사의 자본금은 3,834백만원이며, 당사의 주주는 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율 | 비고 |

|---|---|---|---|

| 김치환 | 11,904,054 | 31.05% | 대표이사 |

| 이동원 | 442,600 | 1.15% | 대표이사 |

| 자기주식 | 377,860 | 0.99% | - |

| 일반주주 | 25,614,914 | 66.81% | - |

| 합 계 | 38,339,428 | 100.00% |

1.2 종속기업 현황

당분기말 및 전기말 현재 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 설립일 | 소재지 | 결산월 | 지분율 | 업 종 | |

|---|---|---|---|---|---|---|

| 당분기말 | 전기말 | |||||

| 주식회사 삼기프리시젼 | 2020년 7월 | 한국 | 12월 | 100.00% | 100.00% | 자동차 부품 제조업 |

| 주식회사 삼기에너지솔루션즈 | 2020년 10월 | 한국 | 12월 | 51.34% | 51.34% | 전기차 부품 제조업 |

| SAMKEE AMERICA INC | 2022년 7월 | 미국 | 12월 | 100.0% | 100.0% | 자동차 부품 제조업 |

1.3 종속기업 관련 재무정보 요약

(1) 당분기말 및 전기말 현재 종속기업의 요약 재무정보 현황은 다음과 같습니다.

① 당분기말

| (단위: 천원) | |||||

| 종속기업명 | 당분기말 | 당분기 | |||

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | |

| 주식회사 삼기프리시젼 | 18,191,201 | 17,908,063 | 283,138 | 4,286,478 | (162,619) |

| 주식회사 삼기에너지솔루션즈 | 162,037,133 | 85,557,328 | 76,479,805 | 16,320,095 | 74,137 |

| SAMKEE AMERICA INC | 188,127,070 | 99,205,889 | 88,921,181 | 13,512,757 | (533,234) |

② 전기말

| (단위: 천원) | |||||

| 종속기업명 | 전기말 | 전기 | |||

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | |

| 주식회사 삼기프리시젼 | 18,036,007 | 17,590,076 | 445,931 | 17,288,133 | 14,287 |

| 주식회사 삼기에너지솔루션즈 | 165,248,234 | 88,842,565 | 76,405,668 | 81,379,056 | 6,576,229 |

| SAMKEE AMERICA INC | 184,485,636 | 94,812,634 | 89,673,002 | 17,678,798 | (11,461,101) |

상기 요약 정보는 내부거래 상계전 재무제표를 기준으로 작성하였습니다.

(2) 당분기말 및 전기말 현재 종속기업의 요약 현금흐름의 내용은 다음과 같습니다.

① 당분기말

| (단위 : 천원) | |||

| 구분 | 주식회사 삼기프리시젼 | 주식회사 삼기에너지솔루션즈 | SAMKEE AMERICA INC |

| 영업활동 현금흐름 | 597,201 | 4,564,261 | 4,778,087 |

| 투자활동 현금흐름 | - | (6,379,697) | (2,281,416) |

| 재무활동 현금흐름 | (401,391) | (935,470) | - |

| 현금및현금성자산의 환율변동효과 등 | - | 108,473 | 13,329 |

| 현금및현금성자산의 순증감 | 195,811 | (2,642,433) | 2,510,000 |

② 전기말

| (단위 : 천원) | |||

| 구분 | 주식회사 삼기프리시젼 | 주식회사 삼기에너지솔루션즈 | SAMKEE AMERICA INC |

| 영업활동 현금흐름 | (545,256) | 14,124,252 | (10,061,014) |

| 투자활동 현금흐름 | (596,488) | (28,814,546) | (35,699,710) |

| 재무활동 현금흐름 | 1,194,182 | (193,396) | 40,919,400 |

| 현금및현금성자산의 환율변동효과 등 | - | 237,022 | 804,310 |

| 현금및현금성자산의 순증감 | 52,438 | (14,646,669) | (4,037,014) |

1.4 비지배지분이 중요한 종속기업 현황 및 비지배지분의 몫은 다음과 같습니다.

(1) 당분기말 및 전기말 현재 비지배지분이 보고기업에 중요한 종속기업 현황

| 종속기업명 | 비지배지분의 소유지분율(%) | |

|---|---|---|

| 당분기말 | 전기말 | |

| 주식회사 삼기에너지솔루션즈 | 48.66% | 48.66% |

| SAMKEE AMERICA INC(*1) | 32.16% | 32.16% |

(*1) 종속기업인 주식회사 삼기에너지솔루션즈의 추가 출자로 인하여 삼기에너지솔루션즈의 비지배지분에 귀속되었습니다.

(2) 누적 비지배지분과 비지배지분손익

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 종속기업명 | 당분기 | 전기 | ||

| 누적비지배지분 | 비지배지분손익 | 누적비지배지분 | 비지배지분손익 | |

| 주식회사 삼기에너지솔루션즈 | 37,214,712 | 36,075 | 37,178,637 | 3,199,962 |

| SAMKEE AMERICA INC | 28,597,471 | (171,491) | 28,839,261 | (3,543,822) |

2. 중요한 회계정책

2.1 재무제표 작성기준

(1) 회계기준의 적용

당사와 당사의 종속기업(이하 "연결실체")의 연결재무제표는 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 요약중간재무제표입니다. 동 요약중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2024년 12월 31일자로 종료하는 회계연도에 대한 연차연결재무제표를 함께 이용하여야 합니다.

(2) 측정기준

재무제표는 아래에서 열거하고 있는 재무상태표의 주요항목을 제외하고는 역사적 원가를 기준으로 작성되었습니다.

- 공정가치로 측정되는 파생상품

- 공정가치로 측정되는 당기손익공정가치측정금융자산

- 공정가치로 측정되는 기타포괄손익공정가치측정금융자산

- 확정급여채무의 현재가치에서 사외적립자산의 순공정가치와 미인식된 과거근무원가를 차감한 확정급여부채

(3) 기능통화와 표시통화

연결실체는 영업활동이 이루어지는 주된 경제환경의 통화(기능통화)로 표시하고 있습니다. 재무제표 작성을 위해 경영성과와 재무상태는 기능통화이면서 재무제표 작성을 위한 표시통화인 '원'으로 표시하고 있습니다.

(4) 추정과 판단

한국채택국제회계기준에서는 재무제표를 작성함에 있어서 경영진으로 하여금 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 판단, 추정치, 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 실제 결과는 이러한 추정치와 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

다음 회계기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석사항에 포함되어 있습니다.

- 주석17 : 판매보증충당부채

- 주석21 : 종업원급여

- 주석30 : 법인세

- 주석32 : 재무위험관리

2.1.1 연결실체가 채택한 제ㆍ개정 기준서

연결실체는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

① 기업회계기준서 제1021호 '환율변동효과' 와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.1.2. 공표되었으나 아직 시행되지 않은 제ㆍ개정 기준서 및 해석서

당분기말 현재 제정ㆍ공표되었으나 시행일이 도래하지 않아 연결실체가 채택하지 않은 한국채택국제회계기준의 기준서 및 해석서는 다음과 같습니다.

① 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서 제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다.

- 특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

- 금융자산이 원리금 지급만으로 구성되어 있는 지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

- 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

- FVOCI 지정 지분상품에 대한 추가 공시

해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

② 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 기업회계기준서 제1101호‘한국채택국제회계기준의 최초채택’: K-IFRS 최초 채택시 위험회피회계 적용

- 기업회계기준서 제1107호‘금융상품:공시’: 제거 손익, 실무적용지침

- 기업회계기준서 제1109호‘금융상품’: 리스부채의 제거 회계처리와 거래가격의 정의

- 기업회계기준서 제1110호‘연결재무제표’: 사실상의 대리인 결정

- 기업회계기준서 제1007호‘현금흐름표’: 원가법

연결실체는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

2.2 회계정책

연결실체가 재무제표의 작성에 적용된 중요한 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 사항을 제외하고는 2024년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

3. 중요한 회계추정 및 가정

한국채택국제회계기준은 재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제결과는 다를 수 있습니다.

연결재무제표에서 사용된 연결실체의 회계정책의 적용과 추정금액에 대한 경영진의 판단은 주석 2에서 설명하고 있는 사항을 제외하고는, 2024년 12월 31일로 종료되는 회계연도의 연차연결재무제표와 동일한 회계정책과 추정의 근거를 사용하였습니다.

4. 범주별 금융상품

(1) 당분기말 및 전기말 현재 범주별 금융자산의 내역은 다음과 같습니다.

1) 당분기말

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 |

상각후원가측정 금융자산(*1) |

기타포괄손익 금융자산 |

당기손익 금융자산 |

합 계 | 공정가치 |

| 현금및현금성자산 | 24,821,840 | - | - | 24,821,840 | 24,821,840 |

| 매출채권 | 65,560,856 | - | - | 65,560,856 | 65,560,856 |

| 기타채권 | 2,753,561 | - | - | 2,753,561 | 2,753,561 |

| 기타유동자산 | 405,033 | - | - | 405,033 | 405,033 |

| 공정가치측정금융자산 | - | 93,408 | 3,655,565 | 3,748,973 | 3,748,973 |

| 기타금융자산(단기) | - | - | 1,573,699 | 1,573,699 | 1,573,699 |

| 기타금융자산(장기) | 7,500 | - | 471,111 | 478,611 | 478,611 |

| 기타비유동자산 | 278,416 | - | - | 278,416 | 278,416 |

| 기타채권(장기) | 68,460 | - | - | 68,460 | 68,460 |

| 합 계 | 93,895,666 | 93,408 | 5,700,376 | 99,689,450 | 99,689,450 |

(*1) 상각 후 원가로 추정되는 금융자산은 공정가치가 장부금액과 근사합니다.

2) 전기말

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 |

상각후원가측정 금융자산(*1) |

기타포괄손익 금융자산 |

당기손익 금융자산 |

합 계 | 공정가치 |

| 현금및현금성자산 | 27,633,990 | - | - | 27,633,990 | 27,633,990 |

| 매출채권 | 73,212,431 | - | - | 73,212,431 | 73,212,431 |

| 기타채권 | 2,753,165 | - | - | 2,753,165 | 2,753,165 |

| 기타유동자산 | 406,520 | - | - | 406,520 | 406,520 |

| 공정가치측정금융자산 | - | 101,799 | 3,478,549 | 3,580,348 | 3,580,348 |

| 기타금융자산(단기) | - | - | 1,573,699 | 1,573,699 | 1,573,699 |

| 기타금융자산(장기) | 7,500 | - | 439,596 | 447,096 | 447,096 |

| 기타비유동자산 | 274,803 | - | - | 274,803 | 274,803 |

| 기타채권(장기) | 97,243 | - | - | 97,243 | 97,243 |

| 합 계 | 104,385,652 | 101,799 | 5,491,844 | 109,979,295 | 109,979,295 |

(*1) 상각 후 원가로 추정되는 금융자산은 공정가치가 장부금액과 근사합니다.

(2) 공정가치 서열체계

공정가치로 측정되는 금융상품을 공정가치 측정에 사용된 투입변수에 따라 다음과 같은 공정가치 서열체계로 분류하였습니다.

| 수준1 | 동일한 자산이나 부채에 대한 활성시장에서 공시된 가격(조정되지 않은)을 사용하여 도출되는 공정가치입니다. |

| 수준2 | 수준 1 에 해당되는 공시된 가격을 제외한, 자산이나 부채에 대하여 직접적으로(가격) 또는 간접적으로(가격으로부터 도출) 관측가능한 투입변수를 사용하여 도출되는 공정가치입니다. |

| 수준3 | 자산이나 부채에 대하여 관측가능한 시장정보에 근거하지 않은 투입변수(관측불가능한 변수)를 사용하는 평가기법으로부터 도출되는 공정가치입니다. |

당분기말 및 전기말 현재 공정가치로 측정되는 금융상품의 각 종류별로 공정가치 수준별 측정치는 다음과 같습니다.

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 내 용 | 수준1 | 수준2 | 수준3 | 합 계 |

| 당분기말 | 기타포괄손익공정가치측정금융자산 | 92,208 | - | 1,200 | 93,408 |

| 당기손익공정가치측정금융자산 | - | 1,573,699 | 4,126,677 | 5,700,376 | |

| 당기손익공정가치측정금융부채 | - | 15,165,213 | - | 15,165,213 | |

| 전기말 | 기타포괄손익공정가치측정금융자산 | 100,599 | - | 1,200 | 101,799 |

| 당기손익공정가치측정금융자산 | - | 1,573,699 | 3,918,145 | 5,491,844 | |

| 당기손익공정가치측정금융부채 | - | 15,165,213 | - | 15,165,213 | |

(3) 가치평가기법 및 투입변수

보고기간종료일 현재 공정가치가 공시되는 금융상품의 가치평가기법과 투입변수는 다음과 같습니다.

| (단위 : 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당분기 | 전기 | 수준 | 가치평가기법 | 투입변수 |

| 기타포괄손익공정가치측정금융자산 | 1,200 | 1,200 | 3 | 현금흐름할인모형 | 할인율 등 |

| 당기손익공정가치측정금융자산 | 4,126,677 | 3,918,145 | |||

| 당기손익공정가치측정금융자산 | 1,573,699 | 1,573,699 | 2 | 이항모형 | 기초자산가격, 주가변동성, 할인율 등 |

| 당기손익공정가치측정금융부채 | 15,165,213 | 15,165,213 | |||

(4) 당분기말 및 전기말 현재 범주별 금융부채의 내역은 다음과 같습니다.

| (단위 : 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

|

상각후원가측정 금융부채(*1) |

당기손익 공정가치측정 금융부채 |

공정가치 |

상각후원가측정 금융부채(*1) |

당기손익 공정가치측정 금융부채 |

공정가치 | |

| 매입채무 | 58,344,174 | - | 58,344,174 | 52,513,373 | - | 52,513,373 |

| 미지급금 | 18,768,577 | - | 18,768,577 | 20,680,475 | - | 20,680,475 |

| 단기차입금 및 유동성장기부채 | 167,612,774 | - | 167,612,774 | 195,840,089 | - | 195,840,089 |

| 리스부채 | 198,976 | - | 198,976 | 211,784 | - | 211,784 |