|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 71 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 5 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 코오롱 |

| 대 표 이 사 : | 안 병 덕 |

| 본 점 소 재 지 : | 경기도 과천시 코오롱로 11 |

| (전 화) 02-3677-3111 | |

| (홈페이지) https://www.kolon.com | |

| 작 성 책 임 자 : | (직 책) 경영관리실장 (성 명) 이 수 진 |

| (전 화) 02-3677-3111 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

당사의 연결대상 종속회사는 보고서 작성기준일 현재 총 25개사이며, 주요종속회사는 8개사입니다. 연결대상 종속회사의 현황 및 변동내용은 다음과 같습니다.

- 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 3 |

| 비상장 | 22 | - | - | 22 | 5 |

| 합계 | 25 | - | - | 25 | 8 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

- 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 [주식회사 코오롱]이며 영문으로는 [KOLON CORPORATION]라고 표기합니다. 약식으로는 [㈜코오롱] 또는 [KOLON]으로 표기합니다.

다. 설립일자 및 존속기간

당사는 국내 최초로 나일론 섬유를 생산하는 기업으로 1957년 4월 12일에 설립되었습니다. 또한 당사의 주식은 1975년 6월 23일자로 상장되어 유가증권시장에서 매매가 개시되었습니다.

라. 본사의 주소, 전화번호 및 홈페이지

- 주 소 : 경기도 과천시 코오롱로 11 (별양동)

- 전화번호 : 02-3677-3111

- 홈페이지 : https://www.kolon.com

마. 중소기업 해당여부

당사는 중소기업기본법에 의거한 중소기업에 해당되지 않습니다.

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요사업의 내용

당사는 2009년 12월 31일, 인적분할을 통해 신설회사인 코오롱인더스트리㈜를 설립하였으며, 2009년까지 당사가 영위하던 주요사업은 코오롱인더스트리㈜로 이관되었습니다.

존속회사인 ㈜코오롱은 독점규제 및 공정거래에 관한 법률(이하 '공정거래법')에 따라 지주회사로 전환되었습니다.

㈜코오롱은 지주회사로서 주식의 소유를 통하여 사업내용을 지배하는 것을 주된 사업으로하는 회사입니다. 이에 인적분할 이후인 2010년부터의 주된 사업의 내용은 (i)지주회사 고유의 사업인 자회사의 제반 사업내용을 지배/경영지도/정리/육성하는 지주사업, (ii)'코오롱' 브랜드 상표권 등 지적재산권의 라이센스 사업 및 관련 광고사업, (iii)부동산 매매 및 임대업, (iv)시장조사 및 경영자문, 무형자산의 판매 및 용역사업 등 입니다.

㈜코오롱은 지주회사로서 지배구조의 투명성을 제고/경영의 효율성을 강화/경영 자원의 효율적 배분을 통해 기업가치와 주주가치를 제고해 나갈 것 입니다.

| 지주회사는 독점규제 및 공정거래에 관한 법률 제18조의2제2항에 의거 다음 각호의 1에 해당하는 행위를 하여서는 아니된다. 1. 자본총액의 2배를 초과하는 부채액을 보유하는 행위 2. 자회사의 주식을 그 자회사 발행주식총수의 100분의 50(자회사가 '자본시장과 금융투자업에 관한 법률'에 따른 주권상장법인인 경우, 주식 소유의 분산요건 등 상장요건이 국내 유가증권시장의 상장 요건에 상당하는 것으로 공정거래위원회가 고시하는 국외 증권거래소에 상장된 법인의 경우, 공동 출자법인인 경우에는 100분의 30으로 하고, 벤처지주회사의 자회사인 경우에는 100분의 20으로 한 다) 미만으로 소유하는 행위 3. 계열회사가 아닌 국내 회사의 주식을 당해 회사 발행주식총수의 100분의 5를 초과하여 소유하는 행 위(벤쳐지주회사 또는 소유하고 있는 계열회사가 아닌 국내 회사의 주식가액의 합계액이 자회사의 주식가액의 합계액의 100분의 15 미만인 지주회사에 대하여는 적용하지 아니한다) 또는 자회사 외 의 국내 계열회사의 주식을 소유하는 행위 4. 금융지주회사 외의 지주회사인 경우 금융업 또는 보험업을 영위하는 국내회사의 주식을 소유하는 행위 |

또한, 당사의 연결대상 종속회사의 주요영위사업은 아래와 같습니다.

| 구 분 | 재화 또는 용역 | 관련회사 |

|---|---|---|

| 지주사업부문 | 수입수수료, 임대수익, 배당수익 등 | ㈜코오롱 |

| 건설사업부문 | 토목, 건축, 주택, 환경처리시설, 발전설비 공사 등 | 코오롱글로벌㈜ |

| 주거용 건물 건설업 | 코오롱이앤씨㈜ | |

| 풍력발전업 | 하사미㈜ 양산에덴밸리풍력발전㈜ |

|

| 유통사업부문 | 종합 도소매업, 자동차 수입 판매 등 | 코오롱모빌리티그룹㈜ 코오롱아우토㈜ 코오롱오토모티브㈜ 코오롱제이모빌리티㈜ 코오롱라이프스타일컴퍼니㈜ 로터스카스코리아㈜ 코오롱모터스㈜ |

| 제약사업부문 | 의약품 제조 및 판매 | 코오롱제약㈜ |

| 바이오사업부문 | 기초 의약 물질 제조업 | 코오롱티슈진㈜ |

| IT사업부문 | IT 솔루션 및 IT 서비스 | 코오롱베니트㈜ |

| 기타사업부문 | 휴게시설 위탁 운영업, 건설자재 도소매 및 서비스, 사업시설 유지관리 서비스업, 경영컨설팅 및 공공관계서비스업, 부동산 개발업 및 공급업, 여객자동차운송플랫폼사업, 합성수지 및 기타 플라스틱 물질 제조업, 항공기용 부품 제조업 등 |

네이처브리지㈜ ㈜테크비전 코오롱엘에스아이㈜ 이노베이스㈜ 코오롱하우스비전㈜ 리베토코리아㈜ Libeto Pte Ltd. ㈜파파모빌리티 에픽프라퍼티인베스트먼트컴퍼니㈜ ㈜엑시아머티리얼스 코오롱스페이스웍스㈜ |

※ 주요 사업의 상세한 내용은 동 보고서 'Ⅱ. 사업의 내용'을 참고하시기 바랍니다.

사. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1975.06.23 | 해당사항 없음 |

2. 회사의 연혁

최근 5사업연도에 대한 지배회사 및 주요종속회사, 주요자회사의 연혁은 다음과 같습니다.

가. 회사의 본점소재지 및 그 변경

당사의 본점 소재지는 경기도 과천시 코오롱로11 (별양동) 코오롱타워입니다. 공시대상기간 중 본점 소재지의 변경사항은 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.29 | 정기주총 | 사내이사(대표이사) 안병덕 사외이사 최준선 |

상근감사 김종원 | 사내이사(대표이사) 유석진 사외이사 이상돈 |

| 2023.03.28 | 정기주총 | 사내이사 이수진 사외이사 장다사로 |

사내이사 옥윤석 사내이사 유병진 |

- |

| 2024.03.28 | 정기주총 | 사내이사(대표이사) 이규호 상근감사 정석화 |

사내이사(대표이사) 안병덕 사외이사 최준선 |

상근감사 김종원 |

| 2024.07.01 | - | - | - | 사내이사 옥윤석 |

다. 최대주주의 변동

최근 5사업연도 중 최대주주의 변동은 없습니다.

라. 상호의 변경

최근 5사업연도 중 상호의 변경은 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재진행중인 경우 그 내용과 결과

최근 5사업연도 중 지배회사 및 주요종속회사의 화의, 회사정리절차 등의 내용은 없습니다.

바. 회사가 합병등을 한 경우 그 내용

<코오롱>

당사는 2024년 4월 30일 이사회 결의를 통해 코오롱데크컴퍼지트 주식회사(現 코오롱스페이스웍스)의 지분 취득의 건을 승인하였으며, 편입일자는 2024년 7월 11일 입니다.

[주요종속회사의 내용]

<코오롱글로벌>

당사의 종속기업인 코오롱글로벌㈜은 2021년 12월 22일 이사회 결의를 통해 당사의 종속회사인 코오롱오토케어서비스주식회사를 합병하기로 결의하였으며, 본 합병은 소규모합병으로 진행되었습니다. 합병기일은 2022년 3월 1일이었으며, 본 합병을 통해 코오롱오토케어서비스 주식회사의 자회사인 코오롱아우토 및 코오롱오토모티브, 코오롱제이모빌리티가 코오롱글로벌의 자회사로 편입되었습니다.

또한 2022년 7월 20일 이사회 결의를 통해 수입자동차 판매/정비 및 수입 오디오 판매 사업 부문을 인적분할하여 '코오롱모빌리티그룹 주식회사'를 분할 신설 설립하기로 결의하였습니다. 2022년 12월 13일 주주총회에서 인적분할 계획서가 승인 되었으며, 2023년 1월1일을 분할기일로 분할되었습니다.

※ 상세한 내용은 코오롱글로벌이 공시한 2022년 09월 27일자 주요사항보고서(회사분할결정), 2022년 11월 17일자 증권신고서(분할)를 참조하시기 바랍니다.

<코오롱모빌리티그룹>

당사의 종속기업인 코오롱모빌리티그룹㈜은 2023년 6월 9일 이사회결의를 통해 회사가 영위하는 사업부문을 분할하여 '코오롱모터스 주식회사'를 설립하는 단순ㆍ물적분할을 결정하였으며, 2023년 9월 1일을 분할기일로 분할되었습니다.

※ 상세한 내용은 코오롱모빌리티그룹이 공시한 2023년 06월 09일자 주요사항보고서(회사분할결정), 2023년 09월 01일자 합병등종료보고서(분할)를 참조하시기 바랍니다.

<코오롱제약>

당사의 종속기업인 코오롱제약㈜은 신 사업영업의 확대 및 기업가치 제고를 목적으로 2023년 3월 28일 흡수합병의 방식으로 신약연구개발, 컨설팅, 연구용역 사업을 영위하는 플랫바이오 주식회사를 합병하기로 결의하였으며, 2023년 6월 1일 플랫바이오와 합병하여 신약개발을 위한 신약개발부문을 신설하였습니다.

※ 상세한 내용은 코오롱제약이 공시한 2023년 03월 29일자 회사합병결정을 참조하시기 바랍니다.

<코오롱오토모티브>

당사의 종속기업인 코오롱오토모티브㈜는 2023년 3월 13일 이사회에서 인적분할의 방식으로 전기자동차 및 이륜차 판매 대행, 수입판매를 주요 사업으로 하는 코오롱라이프스타일컴퍼니㈜를 설립하기로 결의하였으며, 2023년 5월 1일을 분할기일로 분할되었습니다.

※ 상세한 내용은 코오롱오토모티브가 공시한 2023년 03월 16일자 회사분할결정을 참조하시기 바랍니다.

[주요계열회사의 내용]

<코오롱인더스트리>

1) 지배회사

2021년 8월 2일 이사회 결의로 코오롱인더스트리가 완전모회사가 되고, 코오롱머티리얼을 완전자회사로 하는 소규모 포괄적 주식 교환을 결정하였습니다. 2021년 9월 14일 주총갈음 이사회에서 코오롱인더스트리와 코오롱머티리얼 간의 포괄적 주식 교환 계약이 가결되었습니다. 2021년 10월 20일 코오롱인더스트리와 코오롱머티리얼과의 포괄적 주식교환이 완료되었습니다.

2022년 3월 29일 개최된 주주총회에서 코오롱인더스트리의 영업 및 재산의 일부를 분할하여 그 분할된 재산으로 슈퍼트레인 주식회사를 설립하고 코오롱인더스트리는 존속하기로 결의하고, 슈퍼트레인 주식회사는 코오롱인더스트리의 채무를 승계하기로 하였습니다.또한 위 결의에 의하여 상법 소정의 분할절차를 완료하였으므로, 2022년 5월 3일 이사회에서 분할보고총회 갈음 공고 승인의 건을 가결하였습니다. 2022년 5월 4일 분할 등기 완료되었습니다.

2023년 6월 29일 이사회에서 종속회사인 케이오에이와의 합병계약 승인의 건을 가결하였고, 2023년 8월 4일 주주총회 갈음 이사회에서 합병 승인의 건을 가결하였습니다. 또한, 위 결의 이후 상법 소정의 소규모합병절차를 완료하였으므로 2023년 9월 6일 이사회에서 합병보고총회 갈음 공고를 승인의 건을 가결하였고, 같은날 합병 등기 완료되었습니다.

2024년 8월 8일 이사회 결의로 한앤컴퍼니의 SK마이크로웍스와 합작법인 설립 계약을 체결했습니다. 이번 합작법인 설립은 코오롱인더스트리와 SK마이크로웍스가 산업용 필름 부문에서의 경쟁력을 강화하고, 글로벌 시장에서의 입지를 확고히 하기 위한 전략적 파트너십 일환으로 진행되었습니다.

2024년 9월 23일 이사회 결의로 종속회사인 코오롱글로텍의 자동차소재 사업부문을 인적분할하여 코오롱인더스트리에 흡수합병하기로 결정하였으며, 2024년 9월 25일 코오롱글로텍과 분할합병계약을 체결하였습니다. 2024년 11월 6일 주주총회 갈음 이사회에서 분할합병 승인의 건을 가결하였습니다. 또한, 위 결의 이후 분할합병 관련 소정의 절차를 완료하였으므로 2025년 1월 2일 이사회에서 분할합병보고총회 갈음 공고 승인의 건을 가결하였고, 2025년 1월 3일 분할합병 등기 완료되었습니다.

※ 상세한 내용은 코오롱인더스트리(주)가 공시한 2021년 10월 20일자 증권발행실적보고서(합병등), 2022년 5월 9일자 합병등종료보고서(분할) 및 2023년 9월 6일자 합병등종료보고서(합병), 2024년 8월 8일자 타법인 주식 및 출자증권 취득결정, 2025년 1월 8일자 합병등종료보고서(합병)을 참조하시기 바랍니다.

2) 주요종속회사

2-1) 코오롱글로텍

2024년 4월 30일 이사회에서 코오롱데크컴퍼지트(現 코오롱스페이스웍스)에 복합소재사업의 일부(AP사업부, BI사업부, HT사업부) 영업 양도 건과 ㈜코오롱에 코오롱글로텍이 보유한 코오롱데크컴퍼지트(現 코오롱스페이스웍스) 지분 100% 양도 건을 승인하였습니다. 영업 양도 및 지분 양도 일자는 2024년 7월 1일입니다.

2024년 5월 30일 이사회에서 코오롱인더스트리에 Kolon Glotech U.S.A. Corp.의 지분 전량 양도 건을 승인하였으며, 2024년 5월 31일 주식양수도 계약을 체결하여 2024년 6월 5일 양도 완료하였습니다.

2024년 9월 23일 이사회에서 코오롱글로텍의 자동차소재 사업부문을 인적분할하여 코오롱인더스트리에 흡수합병하는 분할합병계약서 체결 건을 승인하였으며, 2024년 9월 25일코오롱인더스트리와 분할합병계약을 체결하였습니다. 2024년 11월 6일 주주총회에서 분할합병 승인의 건을 가결하였습니다. 위 결의 이후 분할합병 관련 소정의 절차를 완료하였으므로 2025년 1월 2일 이사회에서 분할합병 완료 보고 및 공고의 건을 가결하였고, 2025년 1월 3일 분할합병 등기 완료되었습니다.

※ 상세한 내용은 2024년 5월 2일자 특수관계인에 대한 영업양도, 특수관계인에 대한 주식의 처분 공시 및 2024년 9월 25일자 주요사항보고서(회사분할합병결정)를 참조하시기 바랍니다.

2-2) 코오롱이앤피

2024년 4월 30일 이사회에서 코오롱데크컴퍼지트에 복합소재사업의 일부(UD Tape) 영업 양도 건을 승인하였으며, 양도일자는 2024년 7월 1일입니다.

2024년 5월 29일 이사회에서 코오롱인더스트리에 KOLON PLASTICS USA, INC.의 지분 전량 양도 건을 승인하였으며, 2024년 5월 31일 주식양수도 계약을 체결하여 2024년 6월 5일 양도 완료하였습니다.

2-3) Kolon USA Inc.

2024년 6월 30일 Kolon USA Inc.는 Kolon Glotech U.S.A. Corp.와 KOLON PLASTICS USA, INC.를 합병하였습니다.

사. 회사의 업종 또는 주된 사업의 변화

2024년 3월 28일 제69기 정기주주총회 승인을 통해 사업목적 관련 정관 조문 개정을 위하여 하기 사업목적을 정관에 추가하였습니다.

- 미술관운영업

[주요종속회사의 내용]

<코오롱글로벌>

| 회사명 | 일자 | 내용 | |

| 코오롱글로벌 | 2020.03.25 | 사업목적사항 추가 | 101. 건설기계장비 임대업 102. 면직물 직조업 103. 매트리스 및 침대 제조업 104. 생활용 가구 도매업 105. 가구 소매업 |

| 2022.03.29 | 사업목적사항 추가 | 106. 건설기계 및 물류장비(중고 포함) 판매업, 정비업 및 부품사업 107. 상품권 판매업 108. 금융상품 중개업 109. 전 각호에 부대되는 일체의 사업 |

|

| 2023.01.02. | 사업목적사항 삭제 | 81. 자동차 판매업 및 자동차정비 사업 82. 중고차 매매업, 렌터카 사업 및 화물운송대행업 83. 오토바이 및 그 관련부품 판매업 및 수리업 107. 상품권 판매업 108. 금융상품 중개업 |

|

| 2024.03.28 | 사업목적사항 추가 | 104. 공공하수도관리대행업 | |

※ 상기 숫자는 정관상 사업목적사항의 순번입니다.

[주요계열회사의 내용]

<코오롱인더스트리>

2022년 3월 29일 제12기 정기주주총회 승인을 통해 ESG경영 및 친환경 사업 강화 등을 목적으로 아래 관련 사업을 정관에 사업 목적 추가하였습니다.

- 친환경 제품과 그 관련 제품의 연구, 제조 가공 및 판매업

- 나노섬유와 그 관련 제품의 연구, 제조 가공 및 판매업

2023년 3월 28일 제13기 정기주주총회 승인을 통해 사업 추가를 고려한 관련 사업목적을 반영하기 위해 아래와 같이 정관에 사업 목적 추가하였습니다.

- 자동차 신품 판매업

2025년 3월 26일 제15기 정기주주총회 승인을 통해 코오롱글로텍㈜ 분할합병에 따른 사업목적을 반영하기 위해 아래와 같이 정관에 사업 목적 추가하였습니다.

- 자동차 부품 제조업, 판매업 및 서비스업

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

|

회사명 |

일자 |

주된 변동내용 |

|

코오롱글로벌 |

2021.03 | 라비에벨중국복합문화타운㈜→한중문화타운㈜로 상호변경 |

| 2021.12 | 코오롱제이모빌리티㈜ 설립 | |

| 2022.03 | 코오롱오토케어서비스㈜ 합병 | |

| 2022.03 | Libeto Pte. Ltd.의 리베토코리아㈜ 주식 인수 | |

| 2022.03 | 한중문화타운(주) 청산 | |

| 2023.01 |

코오롱글로벌㈜ 인적분할 (코오롱글로벌㈜ 존속, 코오롱모빌리티그룹㈜ 분할신설) |

|

| 2023.03 | 엑시아머티리얼스 주식 인수 | |

| 2023.09 | 양산에덴밸리풍력발전㈜ 주식 인수 | |

| 코오롱모빌리티그룹 | 2023.01 | 코오롱아우토㈜ 종속회사로 편입 |

| 2023.01 | 코오롱오토모티브㈜ 종속회사로 편입 | |

| 2023.01 | 코오롱제이모빌리티㈜ 종속회사로 편입 | |

| 2023.05 | 코오롱라이프스타일컴퍼니㈜ 설립 | |

| 2023.05 | 로터스카스코리아㈜ 설립 | |

| 2023.09 | 코오롱모터스㈜ 설립 | |

| 2024.07 | 롤스로이스 A/S센터 오픈 | |

| 코오롱베니트 |

2021.02 |

Wandisco 파트너 계약 |

|

2021.05 |

IBM Geography Excellence Award 수상 |

|

|

2021.05 |

Confluent 파트너 계약 |

|

|

2021.06 |

파트너 검수지원센터 오픈 |

|

| 2021.08 | 스티보시스템즈 파트너 계약 | |

| 2022.02 | Lenovo 커머셜(B2B) 비즈니스 부문 총판 계약 | |

| 2022.04 | IT유통사업부문 여의도 '서울본부' 개소 | |

| 2022.05 | Veritas Value Added Distributor 2022 수상 | |

| 2023.01 | 아토리서치 총판 계약 | |

| 2023.05 | Denodo 파트너 계약 | |

| 2024.03 | 비아이매트릭스(BI Matrix)파트너 계약 | |

| 2024.06 | SAS 국내 단독 총판 계약 체결 | |

| 2024.06 | KOLON BENIT AI Alliance 발족식 | |

| 2024.08 | EPI-USE 파트너 계약 | |

| 2024.10 | HCL Software 총판 계약 | |

| 2024.10 | Tricentis 파트너 계약 | |

| 코오롱제약 | 2021.06 | 컴플라이언스경영시스템(ISO37301) 방침 제정 컴플라이언스책임자 공동 선임(전재광, 오동민) |

| 2021.07 | 컴플라이언스경영시스템(ISO37301)인증 | |

| 2022.12 | 안전보건경영시스템(ISO45001)인증 | |

| 2023.03 | 사내이사 변경(감성훈→이용수) 플랫바이오 흡수합병 결정 이사회결의 |

|

| 2023.06 | 플랫바이오 흡수합병->신약개발부문 신설 사내이사/대표이사 선임(김선진) 제약사업부문/신약개발부문 각자 대표 체제(전재광, 김선진) |

|

| 2024.08 | 대표이사 체제 변경(각자대표 전재광, 김선진->단독 대표이사 전재광 ) | |

| 코오롱 스페이스웍스 |

2021.04 | 이노스페이스 복합재 연소관 개발 납품계약 |

| 2022.11 | 방위사업청장 표창_2021년 민군기술협력사업 유공자 표창 | |

| 2024.07 | 최대주주 변경 (코오롱글로텍 100% → ㈜코오롱 100%) | |

| 2024.07 | 코오롱글로텍 차량경량화부품, 방탄 특수소재, 수소탱크 사업 및 코오롱이앤피 배터리소재 사업 인수 | |

| 2024.07 | 사명변경 (코오롱데크컴퍼지트 → 코오롱스페이스웍스) | |

| 2024.08 | 주주배정 유상증자 700억 | |

| 2024.12 | 천안공장 준공 | |

| 2025.02 | 제3자배정 유상증자 200억 (현대자동차, 기아자동차) | |

| 코오롱티슈진 | 2021.12 | TG-C, 고관절 골관절염(Hip OA) 미국 임상 2상 승인 |

| 2021.12 | TG-C, 미국 임상 3상 투약 재개 | |

| 2021.12 | 제3자배정 유상증자 (약 354억원) | |

| 2022.08 | 제3자배정 유상증자 (약 388억원) | |

| 2022.09 | 제1회차 기명식 무이권부 무보증 사모 영구 전환사채 발행 (330억원) | |

| 2023.04 | 제3자배정 유상증자 (약 399억원) | |

| 2024.01 | TG-C, 미국 임상 3상 TGC-15302에 대해 510명 환자등록 | |

| 2024.05 | 제3자배정 유상증자 (약 477억원) | |

| 2024.06 | TG-C, 미국 임상 3상 TGC-12031에 대해 510명 환자등록 | |

| 2024.06 | 제2회차 기명식 무이권부 무보증 사모 전환사채 발행 (245억원) | |

| 2024.07 | TG-C, 미국 임상 3상 환자투약 완료 | |

| 2025.01 | 제3자배정 유상증자 (약 441억원) | |

| 2025.02 | 제3회차 기명식 무이권부 무보증 사모 전환사채 발행 (565억원) | |

| 코오롱 인더스트리 |

2021.03 | 대표이사 선임(장희구 재선임) 대표이사 선임(유석진 각자대표이사 신규선임) |

| 2023.03 | 대표이사 변경(장희구→김영범) |

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 제71기 1분기 (2025년 3월말) |

제70기 (2024년말) |

제69기 (2023년말) |

제68기 (2022년말) |

제67기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,626,426 | 12,626,426 | 12,626,426 | 12,626,426 | 12,626,426 |

| 액면금액 | 5,000 | 5,000 | 5,000 | 5,000 | 5,000 | |

| 자본금 | 63,132,130,000 | 63,132,130,000 | 63,132,130,000 | 63,132,130,000 | 63,132,130,000 | |

| 우선주 | 발행주식총수 | 1,076,390 | 1,076,390 | 1,076,390 | 1,076,390 | 1,076,390 |

| 액면금액 | 5,000 | 5,000 | 5,000 | 5,000 | 5,000 | |

| 자본금 | 5,381,950,000 | 5,381,950,000 | 5,381,950,000 | 5,381,950,000 | 5,381,950,000 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 68,514,080,000 | 68,514,080,000 | 68,514,080,000 | 68,514,080,000 | 68,514,080,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

당사의 정관에 의한 발행할 주식의 총수는 50,000,000주이며, 보고서 작성기준일 현재 유통주식수는 보통주 12,626,426주, 우선주 1,076,390주 입니다.

| (기준일 : | 2025.03.31 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | ||||

|---|---|---|---|---|---|---|

| 보통주 | 우선주 | 신형우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 65,351,617 | 3,844,251 | 173,937 | 69,369,805 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 52,725,191 | 2,767,861 | 173,937 | 55,666,989 | - | |

| 1. 감자 | 16,725,191 | 2,767,861 | - | 19,493,052 | 인적분할에 따른 감소 | |

| 2. 이익소각 | - | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | - | |

| 4. 기타 | 36,000,000 | - | 173,937 | 36,173,937 | 액면병합 신형우선주의 보통주 전환 |

|

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,626,426 | 1,076,390 | - | 13,702,816 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,626,426 | 1,076,390 | - | 13,702,816 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | - | |

나. 자기주식

(1) 자기주식 취득 및 처분 현황

| (기준일 : | 2025.03.31 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

(2) 자기주식 직접 취득 및 처분 이행현황

※ 해당사항 없음

(3) 자기주식 신탁계약 체결 및 해지 이행현황

※ 해당사항 없음

(4) 자기주식 보유현황

※ 해당사항 없음

다. 종류주식(우선주) 발행현황

| (단위 : 원) |

| 발행일자 | 1993.12.31 | |||

| 주당 발행가액(액면가액) | 5,000 | 5,000 | ||

| 발행총액(발행주식수) | 19,221,255,000 | 3,844,251 | ||

| 현재 잔액(현재 주식수) | 5,381,950,000 | 1,076,390 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | 우선주식의 배당은 비참가적 비누적적이며 현금배당에 있어서만 보통주식보다 액면금액을 기준으로 연1%를 더 배당함. 단, 보통주식에 대한 배당을 하지 아니한 경우와 주식으로 배당하는 경우에는 적용하지 아니함. |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 발행인 및 주주 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권 없음 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 우선주 3,844,251주를 발행하였으나, 2009년 12월 31일 실시된 당사의 인적분할로 인해 우선주는 총 1,076,390주로 분할되었습니다.

5. 정관에 관한 사항

가. 정관 이력

(1) 정관의 최근개정일

당사 정관의 최근 개정일은 2025년 3월 26일입니다.

(2) 정관변경이력 (최근 3개년 정관 변경 이력)

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2025.03.26 | 제70기 정기주주총회 |

- 분기 배당 관련 조항 신설 (제38조의3) |

- 분기배당 근거 마련 |

| 2024.03.28 | 제69기 정기주주총회 |

- 배당기준일 등 배당관련 조항 정비 (제38조) - 이사회의 소집권자 및 이사회의 의장 선임방법 변경 (제26조, 제16조) - 대표이사의 직무대행 관련 조항 정비 (제16조, 제17조, 제29조) - 기타 정관 정비 (제2조, 34조) |

- 배당기준일을 주주총회 의결권행사 기준일과 다른 날로 정할 수 있도록 이사회에서 배당시마다 결정하고, 이를 공고하도록 개정 - 소집권자를 특정하기 보다는 법에 따라 유연하게 운용할 수 있도록 수정 - 대표이사 유고시 직무대행 순서를 탄력적으로 운용할 수 있도록 정관에서 특정하지 않고 이사회에서 정하도록 하는 조항 정비 - 사업목적 추가(미술관운영업) |

나. 사업목적

(1) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득ㆍ소유함으로써 자회사의 제반 사업내용을 지배ㆍ경영 지도ㆍ정리ㆍ육성하는 지주사업 | 영위 |

| 2 | 브랜드 상표권 등 지적재산권의 라이센스 사업 | 영위 |

| 3 | 광고대행업을 포함한 광고사업 | 영위 |

| 4 | 부동산 매매 및 임대업 | 영위 |

| 5 | 시장조사 및 경영자문업 | 영위 |

| 6 | 교육서비스관련 사업 및 대행용역 사업 | 미영위 |

| 7 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역 사업 | 영위 |

| 8 | 운송, 보관, 하역 및 이와 관련된 정보, 서비스를 제공하는 물류관련 사업 | 미영위 |

| 9 | 통신업 및 통신서비스 관련 사업 | 미영위 |

| 10 | 전자상거래업 및 통신판매업 | 영위 |

| 11 | 미술관운영업 | 영위 |

| 12 | 전 각호의 목적달성에 부수 또는 수반되거나 직접, 간접으로 회사에 유익한 기타 투자 및 부대 사업 | 영위 |

※ 공시서류작성기준일 현재 명시된 사업목적에 해당하는 사업을 실제로 영위하여 매출 등 수익이 발생한 경우 '영위'로 표기하였습니다.

(2) 사업목적 변경 내용

① 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024.03.28 | - | 11. 미술관운영업 |

② 변경 사유

| 변경일 | 사업목적 | 변경 취지 및 목적, 필요성 | 사업목적 변경 제안 주체 | 회사의 주된 사업에 미치는 영향 |

|---|---|---|---|---|

| 2024.03.28 | 미술관운영업 | 사업목적 사항 추가 | 이사회 | 해당사항 없음 |

다. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 11. 미술관운영업 | 2024.03.28 |

(1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

스페이스K 서울 미술관 운영

(2) 시장의 주요 특성ㆍ규모 및 성장성

2022년 국제적 규모의 아트페어(Frize Seoul) 서울 개최로 글로벌 미술계에서 한국 미술에대한 관심이 크게 늘고 있습니다. 미술 시장은 경기 변동 및 경제 상황에 민감하게 반응하며 민간 소비지출의 영향을 크게 받습니다. 다만, 기업 미술관은 상업적 목적보다는 비영리 공공성에 중점을 두고 기업의 사회공헌활동, 메세나로 미술관을 활용합니다. 이는 기업의 브랜드 이미지를 알리고 문화 예술 활성화에 기여하여 ESG 경영 관점에서 중요한 축을형성하고 있습니다.

(3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

해당 사항은 영업비밀 사항으로 기업공시서식 작성 기준에 따라 기재를 생략합니다.

(4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도및 상용화 여부, 매출 발생여부 등)

해당 사항은 영업비밀 사항으로 기업공시서식 작성 기준에 따라 기재를 생략합니다.

(5) 기존 사업과의 연관성

해당사항 없음

(6) 주요 위험

해당사항 없음

(7) 향후 추진계획

국내외 주요 예술가의 전시 지원을 통해 작가의 창작력을 고취 시키고, 지역민들에게 수준높은 전시로 예술 나눔과 예술 소통을 위해 노력하여 서울의 서쪽 대표적인 현대미술관으로 거듭날 계획입니다.

(8) 미추진 사유

해당사항 없음

II. 사업의 내용

1. 사업의 개요

[(주)코오롱 (연결기준)]

가. 사업부문별 사업의 개요

1) 지주사업부문

지주회사란 다른 회사의 주식을 소유한 회사이며 단순히 주식을 소유하는 것만이 아니라, 법적 기준 이상의 해당 회사의 주식(의결권)을 보유함으로써 그 회사에 대하여 실질적인 지배권을 취득하는 것을 사업의 목적으로 하는 회사입니다.

지주회사는 크게 순수지주회사와 사업지주회사로 구분할 수 있습니다. 순수지주회사는 다른 회사의 주식을 소유함으로써 그 회사를 지배하는 것을 주된 목적으로 하며 지배하는 자회사들로부터 받는 배당금 등을 주된 수입원으로 합니다. 사업지주회사는 직접 어떠한 사업활동을 함과 동시에 다른 회사를 지배하기 위하여 주식을 소유하는 회사입니다. 당사는 순수지주회사에 해당됩니다.

인적분할 이후인 2010년부터의 주된 사업의 내용은 (i)지주회사 고유의 사업인 자회사의 제반 사업내용을 지배/경영지도/정리/육성하는 지주사업, (ii)'코오롱' 브랜드 상표권 등 지적재산권의 라이센스 사업 및 관련 광고 사업, (iii)부동산 매매 및 임대업, (iv)시장조사 및 경영 자문, 무형자산의 판매 및 용역사업 등 입니다.

2) 건설사업부문

건설사업부문은 "코오롱하늘채". "린든그로브"와 같은 주택 브랜드를 앞세운 주택 및 건축 분야와, 도로/교량 등을 시공하는 토목분야 및 SOC 사업 그리고 국내뿐만이 아니라 해외 상하수도 시설을 시공하는 환경 사업, 풍력발전을 포함한 신재생에너지 사업 등으로 이루어진 종합 건설업을 주 영업 목적으로 하고 있습니다.

3) 유통사업부문

유통사업부문에는 BMW/MINI/Rolls-Royce, Audi, Volvo 등 신차판매, 인증중고차 판매, A/S 정비사업, 오디오 판매(B&O, BOSE)를 주 영업 목적으로 하고 있는 유통서비스사업과 철강, 화학, 군수, 친환경 산업차량, 안전용품 그리고 생활가전 등 다양한 품목을 취급하는종합상사업을 영위하고 있는 무역사업 등이 있습니다.

4) 제약사업부문

제약사업부문은 전문의약품, 일반의약품 및 건강기능식품의 제조ㆍ판매업을 주요 사업으로 영위하고 있으며, 2023년 6월 신약연구기업인 플랫바이오와 합병하여 신약개발을 위한신약개발부문을 신설하였습니다. 주요 제품으로 포스터 100/6 HFA, 토피솔밀크로션, 코미, 큐로서프주, 레보플러스정, 토피크로연고, 엘도스탐캡슐, 튜란트, 코푸진시럽, 드로피진,비코그린에스정, 아프니벤큐액, 퍼팩트파워젤, 리얼아미노워터 등이 있습니다.

5) IT사업부문

IT사업부문은 IT유통사업과 IT서비스사업으로 나뉘어집니다. IT유통사업은 IBM, DELL Technologies, SAP, Red Hat, Nutanix, Veritas, Cloudera, SAS 등 글로벌 벤더의 솔루션 유통 및 기술 지원 서비스를 수행하며, IT서비스 사업은 IT인프라 구축/운영, 소프트웨어 개발/운영 서비스 등을 제공하고 있습니다.

6) 바이오사업부문

바이오사업부문은 인대손상치료, 연골재생촉진제의 연구, 개발, 생산, 판매 및 생명공학 분야 연구, 개발, 생산, 투자를 주 영업 목적으로 하고 있으며, 주력 개발품목인 INVOSSA(이하 'TG-C')는 골관절염 세계 최초 세포 유전자 치료제로 미국 임상을 진행 중에 있습니다.

7) 제조사업부문

제조사업부문은 방산, 항공, 우주, 모빌리티 분야에서 복합소재 기반 고부가가치 부품의 개발과 생산을 주 영업 목적으로 하고 있으며, Aero Defense 부문과 Mobility 부문으로 나뉘어집니다. Aero Defense 부문은 고온, 고압 환경에 견딜 수 있는 복합소재 기술을 바탕으로 방산 제품(지상/항공/유도/함정 무기 등)과 항공기 구조체 부품, 우주 발사체 및 위성부품을 생산하고 있습니다. Mobility 부문은 차량 경량화와 내구성 강화를 위한 복합소재 기술을 기반으로 외ㆍ내장부품과 전기차, 수소차에 적용되는 중간재와 부품을 생산하여 자동차 부품사 및 완성차 업체에 공급하고 있습니다.

8) 기타사업부문

기타사업부문에서는 코오롱스포렉스로 대표되는 스포츠 센터의 운영사업과 시설의 유지관리를 주된 사업으로 하는 코오롱엘에스아이가 있습니다.

나. 사업부문별 요약 재무현황

1) 매출액, 영업이익 및 비중

| (단위 : 천원) |

| 구 분 | 제71기 1분기 | 제70기 1분기 | 제70기 | 제69기 | |||||

|---|---|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 지주사업부문 | 매출액 | 33,221,542 | 2.3% | 23,772,541 | 1.7% | 74,018,512 | 1.2% | 70,189,213 | 1.2% |

| 영업이익 | 24,296,108 | 61.6% | 12,778,650 | 51.6% | -55,733,630 | - | 26,006,687 | 29.1% | |

| 건설사업부문 | 매출액 | 483,138,993 | 32.7% | 597,783,004 | 42.4% | 2,490,138,268 | 40.6% | 2,216,797,069 | 37.2% |

| 영업이익 | 10,803,895 | 27.4% | -253,750 | -1.0% | -63,148,408 | - | 2,565,898 | 3.2% |

|

| 유통사업부문 | 매출액 | 723,093,036 | 49.0% | 604,262,505 | 42.8% | 2,668,567,313 | 43.6% | 2,820,244,453 | 47.3% |

| 영업이익 | 11,522,173 | 29.2% | 6,778,976 | 27.4% | 32,649,947 | - | 55,271,089 | 47.6% |

|

| 제약사업부문 | 매출액 | 40,078,704 | 2.7% | 39,362,382 | 2.8% | 151,457,576 | 2.5% |

135,019,130 | 2.3% |

| 영업이익 | 2,039,690 | 5.2% | 3,386,666 | 13.7% | 6,118,818 | 9,136,009 | 8.6% |

||

| 바이오사업부문 | 매출액 | - | - | - | - | - | - | - | - |

| 영업이익 | -4,979,352 | -12.6% | - | - | -13,540,684 | - | - | - | |

| IT사업부문 | 매출액 | 131,834,787 | 8.9% | 104,586,542 | 7.4% | 505,977,211 | 8.3% |

533,452,110 | 9.0% |

| 영업이익 | 3,538,239 | 9.0% | 5,684,043 | 23.0% | 16,323,714 | - | 16,025,995 | 15.2% |

|

| 제조사업부문 | 매출액 | 22,809,913 | 1.5% | - | - | 39,464,251 | 0.6% |

- | - |

| 영업이익 | -5,435,848 | -13.8% | - | - | -4,803,329 | - | - | - | |

| 기타사업부문 | 매출액 | 41,351,524 | 2.8% | 41,760,870 | 3.0% | 197,095,684 | 3.2% |

181,643,194 | 3.0% |

| 영업이익 | -2,343,241 | -5.9% | -3,618,604 | -14.6% | -6,169,044 | - | -13,509,049 | -3.7% |

|

| 부문 계 | 매출액 | 1,475,528,499 | 100.0% | 1,411,527,844 | 100.0% | 6,126,718,815 | 100.0% | 5,957,345,169 | 100.0% |

| 영업이익 | 39,441,664 | 100.0% | 24,755,981 | 100.0% | -88,302,616 | 100.0% | 95,496,629 | 100.0% |

|

| 조정 및 제거 (주1) | 매출액 | -27,380,678 | -18,886,026 | -98,355,040 | -78,912,892 | ||||

| 영업이익 | 210,447 | 775,773 | -1,250,246 | 3,836,466 | |||||

| 연결금액 | 매출액 | 1,448,147,821 | 1,392,641,818 | 6,028,363,775 | 5,878,432,277 | ||||

| 영업이익 | 39,652,112 | 25,531,754 | -89,552,863 | 99,333,095 | |||||

| 중단영업부문 | 매출액 | - | 3,792,552 | 16,933,433 | 18,463,708 | ||||

| 영업이익 | - | - | 1,424,946 | 3,593,681 | |||||

(주1) 보고부문별 금액에 대한 내부손익 제거 및 관계기업에 대한 지분법평가금액을 포함하고 있습니다.

※ 상기 재무제표는 한국채택국제회계기준에 따라 작성되었습니다.

※ 전기 중 연결실체는 네이처브리지 기타사업부문 및 케이크(Cake) 이륜차 판매대행, 수입판매 사업부문의 영업중단을 결정하였으며, 관련 손익을 중단영업손익으로 분류하였습니다.

2) 자산 비중

| (단위 : 천원) |

| 구 분 | 제71기 1분기말 | 제70기 기말 | 제69기말 | |||

|---|---|---|---|---|---|---|

| 자산총액 | 비중 | 자산총액 | 비중 | 자산총액 | 비중 | |

| 지주사업부문 | 1,628,897,607 | 25.2% | 1,545,971,448 | 22.8% | 1,391,152,837 | 26.5% |

| 건설사업부문 | 2,729,165,979 | 42.2% | 2,562,303,244 | 37.8% | 2,356,887,503 | 44.9% |

| 유통사업부문 | 1,107,781,185 | 17.1% | 1,082,495,119 | 16.0% | 973,612,132 | 18.5% |

| 제약사업부문 | 164,704,931 | 2.5% | 164,682,775 | 2.4% | 147,887,615 | 2.8% |

| IT사업부문 | 154,785,138 | 2.4% | 245,429,885 | 3.6% | 216,764,544 | 4.1% |

| 바이오사업부문 | 326,504,562 | 5.1% | 825,678,050 | 12.2% | - | - |

| 제조사업부문 | 179,975,389 | 2.8% | 161,395,340 | 2.4% | - | - |

| 기타사업부문 | 170,590,917 | 2.6% | 182,979,430 | 2.7% | 162,404,609 | 3.1% |

| 부문 계 | 6,462,405,708 | 100.0% | 6,770,935,291 | 100.0% | 5,248,709,240 | 100.0% |

| 조정 및 제거(주1) | 846,710,794 | 269,549,211 | -17,290,283 | |||

| 연결금액 | 7,309,116,502 | 7,040,484,502 | 5,231,418,957 | |||

(주1) 보고부문별 금액에 대한 내부손익 제거 및 관계기업에 대한 지분법평가금액을 포함하고 있습니다.

※ 상기 재무제표는 한국채택국제회계기준에 따라 작성되었습니다.

[코오롱인더스트리(주) (연결기준)]

코오롱인더스트리 및 그 종속회사의 사업은 산업자재군, 화학소재군, 패션군, 기타사업군으로 구성되어 있습니다. 당기(2025년 1분기 누계) 연결기준 매출액 1,231,583백만원 중 산업자재군 47.9%, 화학소재군 27.9%, 패션군 21.3%, 기타사업군 2.9%를 차지하고 있습니다.

가. 사업군별 사업의 개요

1) 산업자재군

| 구분 | 회사수 | 종속회사 |

|---|---|---|

| 국내 | 4 | - 코오롱인더스트리 산업자재부문 - 코오롱글로텍 - 코오롱이앤피 - 아토메탈테크코리아 |

| 해외 | 16 | - Kolon Nanjing Co.,LTD. - QINGDAO KOLON INDUSTRIES, INC. - Beijing Kolon Glotech, Inc. - ZHANGJIAGANG KOLON INDUSTRIES, INC. - KOLON(ZG)INTERNATIONAL INC. - YANCHENG KOLON INDUSTRIES, INC. - KOLON INDUSTRIES MEXICO, S.A. DE C.V. - KOLON INDUSTRIES VIETNAM CO., LTD - KOLON INDUSTRIES BINH DUONG COMPANY LIMITED - KOLON INDUSTRIES INDIA PRIVATE LIMITED - KOLON ENP(SHANGHAI), INC. - KOLON ENP EUROPE Gmbh - KOLON ENP INDIA PRIVATE LIMITED - KOLON USA INC. - KOLON GLOTECH PHILIPPINES INC. - KOLON EU GmbH |

산업자재군에 속하는 종속회사는 지배회사인 코오롱인더스트리㈜의 산업자재부문을 포함하여 총 20개사입니다.

1-1) 코오롱인더스트리 산업자재부문

산업자재군에 속한 코오롱인더스트리 산업자재부문은 샤무드를 포함한 자동차 소재, 카시트 커버링 및 에어백, HDPE, SPB(PET 부직포), 수분제어장치, 타이어코오드, 아라미드 등을 생산하여 판매하고 있습니다.

자동차 소재 및 카시트 커버링은 자동차 시트 등 내장 인테리어용 소재(원단, 인조가죽)와카시트 커버링 봉제 사업이며, 주요 거래처로는 현대/기아자동차, 대유에이텍, 대원산업, 에디언트코리아, 현대트랜시스 등이 있습니다. 인테리어 소재 중 샤무드는 자동차 내장재 뿐만 아니라 명품용, 가구 등의 용도로도 판매되고 있습니다. 자동차 에어백은 에어백 쿠션을 만들기 위한 재료로 주요 거래처로는 현대모비스, Autoliv, Joyson Safety System, ZF등 자동차 소재관련 업체입니다. HDPE는 안전 장갑, 냉감 침구용 등으로 사용되고 있습니다. SPB는 각종 산업용 부직포를 제조 및 판매하고 있으며 주 용도는 필터, 카페트, 초배지, 토목 등입니다. 연료전지 소재ㆍ부품사업은 연료전지용 수분제어장치, PEM, MEA 사업을 전개하고 있습니다. 수분제어장치는 차량용, 발전용, 건물용 양산에 성공하여 연료전지 시스템에 적용됩니다. 타이어코오드는 타이어의 골격을 형성하는 용도로 사용하고 있으며, 주요 거래처로는 Goodyear, Bridgestone, Continental 등이 있습니다. 아라미드는 Filament와 함께, 이를 가공한 합사, 연사, Pulp, Staple 등을 판매하고 있습니다.

1-2) 코오롱글로텍

산업자재군에 속한 코오롱글로텍은 스포츠 및 일반 조경용 인조잔디를 생산하는 생활소재부문의 사업을 영위하고 있습니다.

1-3) 코오롱이앤피

산업자재군에 속한 코오롱이앤피는 1996년에 설립되어 5대 엔지니어링플라스틱(EP) 중 폴리옥시메틸렌(POM), 폴리아미드(PA6, 66) 및 폴리부틸렌테레프탈레이트(PBT)를 생산, 판매하고 있습니다. 이외에도 TPEE, PET, PP-LFT, M-PPO를 비롯해 슈퍼 엔지니어링플라스틱인 PPS까지 다양한 제품 포트폴리오를 보유하고 있는 엔지니어링플라스틱 전문기업입니다. 코오롱이앤피는 엔지니어링플라스틱 소재의 제조 가공 및 판매업(단일 사업부문)을 영위하고 있으며, 주요 고객은 자동차 및 전기전자, 생활용품 등 국내외 관련 기업 입니다. 엔지니어링플라스틱은 차량 경량화 소재로 널리 적용되고 있으며, 전기차 수소차에도 적용분야가 확대되고 있습니다.

코오롱이앤피의 POM 사업은 POM의 BASE RESIN 및 자회사 운영과 관련한 서비스 등 POM 관련 부대사업을 포함하며, Compound사업은 엔지니어링 플라스틱 각 BASE 제품에 특정 첨가제를 혼합하여 물성을 향상시키는 사업으로, PA, PBT를 중심으로 PEL, PET 등 다양한 소재의 컴파운드 사업을 진행하고 있습니다. 코오롱이앤피는 자체 중합 설비를 보유하여 안정적인 원재료 수급 및 원가 경쟁력을 가지고 수익성을 확보하고 있으며, POM 증설 투자를 통해 규모의 경제를 실현하여 경쟁력을 강화하고 있습니다. 또한 국내영업 및해외영업 담당부서와 판매조직과는 별도로 엔지니어링 플라스틱의 국내외 신규시장 발굴 및 기존 ITEM 강화를 목적으로 하는 시장개발 전문 조직을 운영하고 있으며, 아울러 유럽법인, 인도법인, 중국법인 등 해외 사업장을 구축하여 시장을 확대해나가고 있습니다.

1-4) Kolon Nanjing Co.,LTD.

산업자재군에 속한 Kolon Nanjing Co.,LTD.는 NYLON66 원사를 주원료로 하는 에어백 원단과 쿠션을 Secura® 상표로 생산/판매하는 중국 법인입니다. 에어백 원단 및 쿠션은 글로벌 자동차 모듈업체에 직접 판매하고 있습니다.

1-5) KOLON INDUSTRIES BINH DUONG COMPANY LIMITED

산업자재군에 속한 KOLON INDUSTRIES BINH DUONG COMPANY LIMITED는 타이어코오드를 생산하여 판매하고 있으며, 주요 거래처로는 금호타이어, 미쉐린타이어, 넥센타이어 등이 있습니다.

1-6) KOLON INDUSTRIES VIETNAM CO.,LTD

산업자재군에 속한 KOLON INDUSTRIES VIETNAM CO.,LTD는 자동차 에어백 쿠션을 생산하여 판매하고 있으며, 주요 거래처로는 현대모비스, Autoliv, Joyson Safety Systems, ZF 등이 있습니다.

1-7) KOLON USA INC.

산업자재군에 속한 KOLON USA INC.는 산업자재, 석유수지, CIM 제품, POM/Compound 제품을 구매하여 판매하고 있으며, 주요거래처로는 미쉐린타이어, 쿠퍼타이어, 금호타이어, 필처해밀턴 등이 있습니다.

1-8) ZHANGJIAGANG KOLON INDUSTRIES, INC.

산업자재군에 속한 ZHANGJIAGANG KOLON INDUSTRIES, INC.는 SEAT FABRIC, 인조가죽 등 자동차 인테리어 소재를 가공하여 ASSEMBLY 회사 또는 자동차 회사에 생산 납품하고있습니다.

2) 화학소재군

| 구분 | 회사수 | 종속회사 |

|---|---|---|

| 국내 | 1 | - 코오롱인더스트리 화학부문 |

| 해외 | 3 | - KOLON (SUZHOU) COMPANY LIMITED - PT.KOLON INA - Kolon Huizhou Co.,LTD. |

화학소재군에 속하는 종속회사는 지배회사인 코오롱인더스트리㈜의 화학부문을 포함하여총 4개사입니다.

2-1) 코오롱인더스트리 화학부문

화학소재군에 속한 코오롱인더스트리 화학부문은 석유수지, 페놀수지, 에폭시수지 등을 생산 및 판매하고 있습니다. 국내 4개 공장(울산공장, 여수공장, 대산공장, 김천공장)에 연간 34만톤의 생산설비를 갖추고 다국적 고객 및 국내외 업체에 타이어, 도료, 테이프, 위생재용 접착제, 전자재료 등의 용도로 판매하고 있습니다. 제품은 크게 HIKOTACK, SUKOREZ, HIRENOL, HIROXY로 나뉩니다.

3) 패션군

| 구분 | 회사수 | 종속회사 |

|---|---|---|

| 국내 | 5 | - 코오롱인더스트리 패션부문 - 스위트밀 - 퍼플아이오 - 슈퍼트레인 - 케이오에이 |

| 해외 | 3 | - 가륭(상해)무역유한공사 - KOLON FnC JAPAN INC - KM CIRCULAR SOLUTION LLC |

패션군에 속하는 종속회사는 지배회사인 코오롱인더스트리㈜의 패션부문을 포함하여 총 8개사입니다.

3-1) 코오롱인더스트리 패션부문

패션군에 속한 코오롱인더스트리 패션부문은 아웃도어, 골프, 캐주얼, 스포츠, 신사복, 여성복, 잡화 등의 유통 및 수입/판매, 명품 수입/판매, 복합쇼핑몰을 운영하고 있습니다.

4) 기타사업군

| 구분 | 회사수 | 종속회사 |

|---|---|---|

| 국내 | 4 | - 코오롱인더스트리 기타부문 - 코오롱머티리얼 - 그린나래 - 코오롱인베스트먼트 |

| 해외 | 5 | - KOLON WORLD INVESTMENT LIMITED - KOR KAZ CNG INVESTMENT - KOLON CHINA (HK) COMPANY LIMITED - KOLON CHINA INVESTMENT Co.,LTD - GREEN NARAE AMERICA INC |

기타사업군에 속하는 종속회사는 지배회사인 코오롱인더스트리의 기타부문을 포함하여 총 9개사입니다.

4-1) 그린나래

기타사업군에 속한 그린나래는 골프장을 운영하는 회사로 충남 천안시에 18홀 회원제골프장을 직영 운영 및 강원 춘천시에 36홀 대중제골프장과 골프텔을 임차 운영하고 있습니다. 회원제골프장은 회원권을 분양받은 회원에 한하여 이용이 가능하고, 대중제골프장은 선착순 예약제로 누구나 이용이 가능합니다. 또한 골프장 내에 레스토랑, 프로샵(골프용품샵), 연습장 등을 부대시설로 갖추고 있습니다.

4-2) 코오롱인베스트먼트

기타사업군에 속한 코오롱인베스트먼트는 벤처투자 촉진에 관한 법률에 의거 중소벤처기업부에 등록된 중소기업창업투자회사로서 창업자와 벤처기업에 대한 투자 및 창업투자조합의 결성 및 업무의 집행 등을 목적으로 설립되어 중소기업 창업자에 대한 투자 및 중소기업창업투자조합자금의 관리 등을 주력 사업으로 영위하고 있는 벤처캐피탈(Venture Capital, VC)입니다.

2. 주요 제품 및 서비스

(1) ㈜코오롱

당사는 순수지주회사로서 생산/판매하는 제품이 없으므로 본 항목의 기재를 생략합니다.

(2) 코오롱글로벌

| (단위 : 백만원, %) |

| 사업 부문 | 매출 유형 | 품목 | 제66기 1분기 | 제65기 | 제64기 | |||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |||

| 건설 | 건설계약매출 및 용역 등 | 건설, 주택, 토목 등 | 530,451 | 82.36 | 2,510,449 | 86.21 | 2,204,586 | 82.77 |

| 상사 | 상품 매출 | 철강재, 화학재, 산업소재 등 | 98,972 | 15.37 | 336,524 | 11.56 | 382,796 | 14.37 |

| 스포렉스 | 용역 매출 | 스포츠센터 운영 등 | 14,606 | 2.27 | 64,987 | 2.23 | 57,656 | 2.16 |

| 휴게시설운영 | 상품 매출 | 휴게소 운영 사업 등 | 0 | 0.00 | 0 | 0.00 | 18,442 | 0.69 |

※ 네이처브리지㈜는 청산 결정으로 인해 중단영업손익으로 분류되어 제66기 매출실적에서 제외하였습니다.

(3) 코오롱모빌리티그룹

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

|

사업부문 |

품 목 |

매출액 |

비율 |

|---|---|---|---|

|

신차 부문 |

신차 판매 | 18,718 | 37.1 |

| 중고차 부문 | 중고차 매매 | 3,422 | 6.8 |

|

오디오 부문 |

오디오 판매 | 11,297 | 22.4 |

| A/S 부문 | 자동차 수리 | 1,441 | 2.9 |

| 기타 | 기타 | 15,590 | 30.9 |

|

총 계 |

50,468 | 100.0 | |

(4) 코오롱모터스

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

|

사업부문 |

품 목 |

매출액 |

비율 |

|---|---|---|---|

|

신차 부문 |

신차 판매 | 325,932 | 77.4 |

| 중고차 부문 | 중고차 매매 | 22,807 | 5.4 |

| A/S 부문 | 자동차 수리 | 72,419 | 17.2 |

| 기타 | 기타 | 36 | 0.0 |

|

총 계 |

421,195 | 100.0 | |

(5) 코오롱오토모티브

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부 | 품목 | 매출액 |

비율 |

|---|---|---|---|

| Sales 사업부 | Volvo 차량판매 | 50,389 | 81.7 |

| AS 사업부 | 자동차 수리 | 4,774 | 7.7 |

| 중고차 사업부 | 인증중고차 매매 | 6,479 | 10.5 |

| 기타 | 기타 | 8 | 0.0 |

| 총 계 | 61,650 | 100.0 | |

(6) 코오롱베니트

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 매출액 | 비중 |

|---|---|---|---|---|

| IT유통 | 용역/상품 | HW/SW 유통 | 93,072 | 70.6 |

| IT서비스 | 용역/시스템 구축 | 38,763 | 29.4 | |

| 합계 | 131,835 | 100.00 | ||

나. 주요 제품 등의 가격변동 추이

코오롱베니트의 주요 제품은 시스템 구축 및 운영등으로 정형화된 제품가격의 산출이 불가능합니다.

(7) 코오롱제약

가. 주요 제품 등의 현황

|

구 분 |

호흡기 제품 |

피부과 제품 |

OTC 제품 |

|---|---|---|---|

|

제품 개요 |

포스터 : 천식, COPD전문 치료제 코미 : 소아전문 코감기 전문 치료제 튜란트 : 객담 완화 큐로서프 : 폐계면활성제 그 외 진해거담제, 기관지염 치료제 등 호흡기관용제 |

피부과에서 전문적으로 처방할수 있는 제품 군으로 습진, 아토피, 피부염등 다양한피부질환에 처방 |

약국전문 제품군으로 입병 치료 및 변비개선 치료제 |

|

사용용도 및 기능 |

포스터 : 천식, COPD 완화 및 유지 큐로서프 : 신생아 호흡곤란 증후군 개선 치료제 |

토피솔 : 습진 전문치료 |

아프니벤큐 : 구내염 치은염 등의 구강 인두의 염증치료제 |

|

특징 |

포스터 : Small airway 흡수 염증 완화 |

토피솔 : 넓은 부위에 도포 용이 |

아프니벤큐 : 가글을 통한 염증치료 개선 |

|

매출액 (매출비중) |

22,602백만원 (56.4%) |

3,158백만원 (7.9%) |

2,130백만원 (5.3%) |

나. 주요 제품 등의 가격변동 추이

|

사업부문 |

생산제품 |

단위 |

2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|---|

| 의약 제조 및 판매 |

포스터100/6에이치에프에이 |

통 |

39,158 | 39,158 | 39,181 |

| 토피솔밀크로션80g |

개 |

14,111 | 14,111 | 14,148 | |

| 큐로서프주 |

병 |

427,402 | 427,402 | 434,820 | |

| 코미시럽 | ml | 13 | 13 | 13 |

※상기 제품은 전문의약품으로 정부의 보험약가 정책에 따라 가격 변동이 발생하며, 25년 1분기 약가변동은 없습니다.

(8) 코오롱스페이스웍스

가. 주요 제품 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 매출액 | 비중 |

|---|---|---|---|---|

| Aero Defecse | 상품 | 추진기관 부품, 항공기의 엔진 부품, 외부 연료 시스템, 발사대/발사관, 잠수함 구조물 및 개인방호용 방탄판/방탄헬멧 등 | 15,861 | 69.5 |

| Mobility | 자동차 구조체 부품, 수소자동차의 연료저장탱크 및 경량화 소재로 사용되는 복합소재 | 6,949 | 30.5 | |

| 합계 | 22,810 | 100.0 | ||

나. 주요 제품 등의 가격변동 추이

| 품목 | 단위 | 25기 1분기 (2025년 1분기) |

24기 (2024년) |

23기 (2023년) |

| 자동차 주요 내ㆍ외장재 | 원/EA | 794,293 | 803,914 | - |

| 중간재 | 원/EA | 27,297 | 27,297 | - |

※ Aero Defense 사업 부문은 보안 상 제약으로 내용을 기재하지 않았습니다.

(9) 코오롱티슈진

가. 주요 제품 등의 현황

[미화 기준]

| (단위 : USD 1,000) |

|

사업부문 |

주요 제품 |

사용 용도 |

2025년 1분기 |

2024년 |

2023년 |

|||

|

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

|||

|

바이오사업 |

TG-C |

골관절염 대상 |

- |

- |

- |

- |

- |

- |

|

복합유통 |

W-store 등 |

온ㆍ오프라인 |

887 | 100.0% | 3,720 | 100.0% | 2,839 |

100.0% |

|

합계 |

- |

- |

887 | 100.0% | 3,720 | 100.0% | 2,839 |

100.0% |

[원화 기준]

| (단위 : 백만원) |

|

사업부문 |

주요제품 |

사용 용도 |

2025년 1분기 |

2024년 |

2023년 |

|||

|

매출액 |

비중 |

매출액 |

비중 |

매출액 |

비중 |

|||

|

바이오사업 |

TG-C |

골관절염대상 |

- |

- |

- |

- |

- | - |

|

복합유통 |

W-store 등 |

온ㆍ오프라인 판매 |

1,288 | 100.0% | 5,073 | 100.0% | 3,706 |

100.0% |

|

합계 |

- |

- |

1,288 | 100.0% | 5,073 | 100.0% | 3,706 |

100.0% |

주) 원화 기준 환산 환율은 각 공시대상기간의 평균환율을 적용했습니다.

1) 주요 제품 설명

[바이오사업부문]

(a) TG-C

코오롱티슈진이 개발한 TG-C는 동종유래연골세포와 TGF-β1을 생성하도록 형질전환된 사람세포주(293세포)로 구성되며, 이 두가지 세포를 3:1로 배합하여 관절강 내 주사를 통해 골관절염 환자에게 주입함으로써, 기존의 약물치료 및 수술과 달리 통증 완화, 기능 개선의 효과를 동시에 가지는 세계 최초의 골관절염 세포유전자 치료제입니다. TG-C 2액이 세포기원착오로 인하여 신장유래세포로 정정이 되었지만 이러한 오류는 Clinical Hold 해제를 통해 FDA로부터 임상 3상의 진행에 문제가 없다는 것을 인정받았고, 실제로도 임상 환자투약을 완료하는 등 임상 3상 시험은 순항중에 있습니다.

기존의 골관절염 치료제 시장은 경증 환자를 위한 약물치료와 중증환자를 위한 수술치료로 양분됩니다. GlobalData에 따르면 골관절염환자 중 경증환자는 약 20%, 중증환자를 위한 수술치료환자는 약 15%이며 나머지 약 65%의 환자는 마땅한 치료제가 없어 치료제의 간극(Treatment Gap)이 있는 상황입니다. TG-C는 이러한 Unmet Needs를 충족시킬 수 있는 혁신적 신약이며 기존 약물로 효과를 보이지 않고 수술 치료를 시행하기 어려운 초ㆍ중기 환자에게 새로운 치료 옵션을 제공합니다. 또한 약물 치료 중심(경구 투여제, 윤활제제)의 환자와 수술 치료 환자 사이의 치료법의 간극을 커버하여 수술 시기를 상당 기간 지연시키는 효과를 제공할 수 있습니다.

또한, 증상 완화와 증상 치료(기능 및 구조 개선) 효과를 보이는 근본적 질환 치료제(DMOAD)의 개발을 목표로 하고 있습니다. 미국 임상 3상에서는 DMOAD Label 확보를 위한 DMOAD 관련 임상 지표 추가 등 정밀한 임상 설계를 통해 DMOAD 효능에 대한 잠재력을 검증할 예정입니다.

| 골관절염 치료 방법 및 TG-C Target 시장 |

|

TGF-β1은 연골의 유지(cartilage maintenance)에 필요한 물질로 알려져 있으며, 이는 연골의 재생을 촉진하지만 부족하게 되면 골관절염의 증상을 일으킨다는 결과가 보고된 바 있습니다. 이와 같이 TGF-β1이 연골의 생성 및 유지에 중요한 역할을 한다는 점은 잘 알려져 있으나, 반면 연골밑낭종 뼈(subchondral bone)에서의 TGF-β1의 발현이 비정상적인 뼈의 리모델링과 연골의 퇴행을 일으킬 수 있다는 점도 알려져 있습니다. 따라서 골관절염에서 TGF-β1의 이러한 이중적 기능 때문에, TGF-β1의 활성과 기능을 잘 조절할 수있는 기술의 개발은 골관절염 치료법 및 치료제의 개발에 매우 중요하다고 할 수 있습니다.

TGF-β1의 활성과 기능을 조절하기 위해 TG-C의 생산 과정 중 TGF-β1이 도입된 세포에방사선 조사를 하여 유전자의 과발현을 억제하는 기술을 도입하였습니다. TG-C는 동종유래연골세포와 TGF-β1을 생성하도록 형질전환된 사람세포주(293세포)로 구성되며, 이 두가지 세포를 3:1로 배합하여 관절강에 투여함으로써 골관절염을 치료하고자 개발된 세포유전자 치료제입니다.

TG-C의 치료 효과는 관절의 염증을 억제하고 M2형 대식세포 분화를 유도하여 통증의 완화 및 기능성의 개선을 가지는 기전과, 연골의 재생을 유도하는 기전을 통해 이루어집니다. 재조합세포에서 분비되는 TGF-β1에 의해서 활막에서의 항염증 기능을 유도하는 M2 대식세포의 기능이 활성화되어 항염증 지표물질인 IL-10의 분비가 증가되며, 이에 따라 염증이 감소하고 통증이 경감되는 임상증세의 개선효과가 나타납니다. 이와 동시에 TGF-β1에 의하여 환자에게 남아있는 자신의 연골세포가 자극을 받아 연골세포의 증식과 관절 구조 개선이 촉진되며, 이러한 기전으로 골관절염의 증세가 개선되고, 무릎의 구조적인 개선이 이루어집니다. 따라서 TG-C는 골관절염의 진행과 인공관절 수술 시점을 늦추어 환자의 삶의 질 개선이 가능할 것으로 예상됩니다.

코오롱티슈진은 2015년 5월 FDA로부터 TG-C 무릎 골관절염의 임상 3상 시험계획 평가(Special Protocol Assessment, SPA) 동의를 획득하였습니다. SPA는 임상시험계획 및 목표 변수 등을 규제당국(FDA)과 협의하는 절차로서, 협의된 평가변수를 임상시험을 통해 만족시키면 신약허가가 용이해지기 때문에 임상시험계획 단계에서 향후 불확실성을 낮출 수 있는 제도 중 하나입니다. SPA 동의 획득 당시에는 준비 중이던 임상 시료는 생산 완료하여 사용에 대해 FDA로부터 승인을 받았으며 2018년 11월, 임상 3상의 투약이 개시되어 진행된 바 있습니다.

그러나 2019년 2월말 TG-C의 구성성분 중 하나인 제2액이 코오롱티슈진이 인지해온 연골유래세포가 아닌 신장유래세포일 가능성이 확인되어 자발적으로 임상환자 투약을 잠정 중단하였습니다. 이후 동년 3월말 제2액에 대한 최종 확인 결과를 FDA에 통보하였고 2019년5월 FDA에 의해 Clinical Hold를 통보 받았습니다. 이에 대해 코오롱티슈진은 발생 경위와 세포특성에 대한 추가실험자료 등을 제출함으로써 2020년 4월 FDA로부터 투약 절차를 재개해도 된다는 Remove Clinical Hold Letter를 수령하였습니다.

이후 임상과 생산부분의 준비 절차를 거쳐 2021년 12월 TG-C 무릎 임상 3상의 투약을 재개하였으며, 미국 내 약 80여개의 기관에서 K&L Grade 2~3단계의 환자를 모집하였습니다.

그 결과 2024년 7월 총 1,066명 환자 등록을 완료하였으며, 보고서제출일 현재 투약된 환자를 대상으로 TG-C 투여 후 무릎골관절염의 진행 여부 등을 확인하기 위해 각 환자별로 추적관찰을 진행중에 있습니다. 이는 마지막 환자 투여일로 부터 2년간 진행될 계획으로 추적관찰기간 종료 이후 분석기간을 거쳐 FDA에 품목허가(BLA)를 신청할 계획입니다.

코오롱티슈진은 TG-C의 미국 임상시험의 설계, 관리 및 수행을 주도하고 있으며, 효율적이고 효과적인 임상시험 가동체계를 갖추기 위하여 글로벌 파트너쉽을 구축하고, 임상시험수탁업체(Contract Research Organization, CRO)를 통해 임상 3상 투약 절차를 완료하고 추적관찰을 진행 중에 있습니다. 또한, 글로벌 위탁제조기관(Contract Manufacturing Organization, CMO)인 Lonza를 임상 3상 CMO로 선정하고 Lonza를 통해 임상시료의 생산을 완료하였으며, FDA 품목허가(BLA) 및 상업화를 대비하여 공정개선 업무를 진행하고 있습니다.

아울러, 코오롱티슈진이 수립한 TG-C 미국 무릎 임상 3상의 임상시험계획(Protocol)은 우수한 역량을 지닌 글로벌 전문가들의 자문과 적극적 참여를 유도하여 리스크를 최소화하고 성공가능성을 최대화할 수 있도록 설계되어 있습니다.

|

미국 임상 3상 요약 |

|

구분 |

내용 |

|

임상구조 |

무작위, 이중눈가림, 위약대조, 다기관 |

|

임상기관 |

미국 내 약 70~80여개의 Site(병원) |

|

치료군 |

TG-C: 680명(Pivotal Study 당 340명) 위약: 340명(Pivotal Study 당 170명) |

|

환자수 |

1,020명(Pivotal Study당 510명) |

|

K&L Grade |

Grade 2 또는 3 |

|

관찰기간 |

24개월 |

(*) TG-C의 미국 임상 3상 시험은 2개의 Pivotal Study로 구성되어 있습니다.

나. 주요 제품 등의 가격 변동 추이

코오롱티슈진의 바이오사업부문의 경우 공시서류 작성 기준일 현재 TG-C는 판매 중인 제품이 없어서 제품의 가격변동 추이를 기재하지 않았습니다. 향후 미국 임상 3상시험을 성공적으로 종료하고, 시판승인을 받아 TG-C의 판매가 개시될 경우 판매가격은 소득수준, 골관절염환자의 수, 보험적용여부 등을 종합적으로 고려하여 책정될 예정입니다.

(10) 코오롱인더스트리(연결기준)

가. 주요 제품 등의 현황

코오롱인더스트리의 각 사업부문별 주요 제품들의 품목 및 매출액 비중 등은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 품 목 | 제16기 1분기 | 제15기 | 제14기 | |||

|---|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 산업자재군 | 타이어코오드, 아라미드 등 | 590,034,059 | 47.91% | 2,250,835,762 | 46.48% | 2,201,116,783 | 46.49% |

| 화학소재군 | 석유수지 등 | 343,317,238 | 27.88% | 1,031,512,072 | 21.30% | 892,856,836 | 18.86% |

| 필름/전자재료군 | PET Film, DFR 등 | - | - | 222,391,154 | 4.59% | 224,122,696 | 4.73% |

| 패션군 | 의류, 잡화 등 | 262,857,116 | 21.34% | 1,211,911,565 | 25.02% | 1,274,337,983 | 26.91% |

| 기타사업군 | 골프장 운영 등 | 35,374,529 | 2.87% | 126,352,578 | 2.61% | 142,472,885 | 3.01% |

| 합계 | 1,231,582,942 | 100.00% | 4,843,003,131 | 100.00% | 4,734,907,183 | 100.00% | |

※ 상기 합계금액은 중단사업을 제외한 계속사업 기준입니다.

| 산업군 | 회사 | 매출유형 | 품 목 | 구체적용도 | 주요상표 등 |

|---|---|---|---|---|---|

| 산업 자재군 |

코오롱인더스트리 산업자재부문 | 제품 | 자동차시트 원단/봉제 | 자동차시트 원단/봉제, 자동차 경량소재/부품, 전장부품 | GLOTEX, HEATEX, Geonic |

| 에어백 원단 및 쿠션 | 자동차 에어백 쿠션 | Secura® | |||

| HDPE | 냉감섬유 | FORPE® | |||

| SPB(PET 부직포) | 필터, 카페트, 초배지, 토목 | Finon® | |||

| 샤무드(인공피혁) | 차량내장재, 명품용, 가구용 | Chamude® | |||

| 수분제어장치 | 수소전기차, 건물용, 비상발전용 | Ecomate® | |||

| 타이어코오드 | 타이어보강재 | RoadMaster® | |||

| 헤라크론(아라미드) | 방탄복, 보호복, 광케이블, 자동차용 호스, 브레이크 패드, 하이브리드 타이어코오드 |

HERACRON® | |||

| 코오롱글로텍 | 제품 | 인조잔디 | 인조잔디 | 코니그린, 레이나, 핸디매트 | |

| 코오롱이앤피 | 제품 | POM | 자동차부품, 전기전자제품 기어류 | KOCETAL | |

| Kolon Nanjing Co.,LTD | 제품 | 에어백 원단 및 쿠션 | 자동차 에어백 쿠션 | Secura® | |

| KOLON INDUSTRIES BINH DUONG COMPANY LIMITED |

제품 | 타이어코오드 | 타이어보강재 | HIPERCORD | |

| KOLON INDUSTRIES VIETNAM CO.,LTD | 제품 | 에어백 원단 및 쿠션 | 자동차 에어백 쿠션 | Secura® | |

| KOLON USA INC. | 상품 | 타이어코오드 등 | 타이어보강재 등 | RoadMaster® 등 | |

| ZHANGJIAGANG KOLON INDUSTRIES, INC. | 제품 | 자동차시트 원단, 인조가죽 | 자동차시트 원단, 인조가죽 | GLOTEX | |

| 화학 소재군 |

코오롱인더스트리 화학부문 | 제품 | 석유수지 | 도료, 타이어, 테이프, 위생재용 접착제 등 | SUKOREZ 등 |

| 산업용수지 등 | 도료, 타이어용 접착제, 주물, 전자재료 등 | HIRENOL®, HIROXY® 등 | |||

| 패션군 | 코오롱인더스트리 패션부문 | 제품 | 아웃도어/스포츠/골프 | 의류, 잡화 등 | 코오롱스포츠, G4, 엘로드 클럽, 혼마 |

| 캐주얼 | 의류, 잡화 등 | 시리즈, 에피그램, 커스텀멜로우, 헨리코튼, 아모프레 | |||

| 수입/명품 | 의류, 잡화 등 | 마크제이콥스, 닐바렛, 케이트, 발렉스트라 | |||

| 패션잡화 | 의류, 잡화 등 | 쿠론, 슈콤마보니, 아카이브앱크 | |||

| 남성정장 | 의류, 잡화 등 | 캠브리지멤버스, 브렌우드 | |||

| 여성복 | 의류, 잡화 등 | 럭키슈에뜨, 이로, 르캐시미어 | |||

| 업사이클링 | 의류, 잡화 등 | 래;코드 | |||

| 코스메틱 | 화장품(크림, 세럼, 마스크 등) | 엠퀴리 |

나. 주요 제품 등의 가격변동추이

(a) 제품가격 변동 추이

| 산업군 | 생산제품 | 주요제품 | 판매유형 | 단위 | 제16기 1분기 | 제15기 | 제14기 |

|---|---|---|---|---|---|---|---|

| 산업자재군 | 타이어코오드, 에어백, SPB, 연료전지 소재ㆍ부품, 자동차시트, 화이버, 인조잔디, POM 등 |

타이어코오드, SPB(PET 부직포) |

수출 | $/kg | 4.1 | 3.6 | 3.6 |

| 에어백, 연료전지 소재ㆍ부품 | 수출 | $/ea | 12.0 | 12.1 | 10.3 | ||

| 자동차시트원단 | 내수 | \/M | 10,301 | 9,103 | 9,159 | ||

| POM | 수출 | $/MT | 1,913 | 1,978 | 1,984 | ||

| 화학소재군 | 석유수지, 하이레놀, 하이록시 등 | 산업용수지 등 | 내수/수출 | ₩/kg | 3,843 | 3,629 | 3,309 |

| 패션군 | 코오롱스포츠, 헤드, 잭니클라우스, 엘로드, 쿠론, 커스텀멜로우, 마크제이콥스 등 |

코오롱스포츠 | 내수 | \/개 | 145,021 | 190,057 | 181,007 |

※ 에어백, 연료전지 소재ㆍ부품의 제품가격은 판매수량이 고려된 평균가격으로 개별 제품들의 가격 및 변동추이와는 다를 수 있습니다.

※ 에어백, 연료전지 소재ㆍ부품 외 상기 제품가격은 해당 사업군에 속한 주요제품을 위주로 산정된 단순평균가격으로 개별 제품들의 가격 및 변동추이와는 다를 수 있습니다.

※ 산업자재군 산업용사 사업 철수로 인하여, 당기(제16기 1분기)부터 해당 제품이 제품가격 변동추이 산정에서 제외되었습니다.

(b) 산출기준 및 가격변동원인

| 산업군 | 주요제품 | 산출기준 | 주요 가격변동요인 |

|---|---|---|---|

| 산업자재군 | SPB, 에어백, 자동차시트원단, 타이어코오드 |

단순평균가격 | 수급 밸런스 및 원료가 |

| 인조잔디 | 이동평균가격 | 시장상황 | |

| POM | 화학원료시장정보 조사기관인 TECNON(ASIA)에 근거한 각 소재별 베이스칩의 시장 평균 거래가 |

주요 원재료 및 부재료 가격 변동 | |

| 화학소재군 | 산업용수지 등 | 제품매출액÷매출수량 | 수급 밸런스, 원료가 등 |

| 패션군 | 코오롱스포츠 | 단순평균가격(소매가(-vat)/판매수량) | 계절적 요인에 따른 시즌 상품구성 및 제품 컨셉의 변경에 따라 단가의 변동 가능성이 큼 |

3. 원재료 및 생산설비

<주요 원재료에 관한 사항>

(1) ㈜코오롱

당사는 순수지주회사로서 생산/판매하는 제품이 없으므로 본 항목의 기재를 생략합니다.

(2) 코오롱글로벌

가. 주요 원재료 현황

| (단위 : 백만원, %) |

| 품목 | 구체적 용도 | 매입금액 | 매입비율 | 주요매입처 | 매입처와 회사와의 관계 |

| 철근 | 골조 및 구조물 | 11,562 | 14.91 | 현대제철㈜ 외 | - |

| 레미콘 | 골조 | 15,911 | 20.51 | ㈜삼표산업 외 | - |

| 아스콘 | 포장 | 290 | 0.37 | 삼강아스콘㈜ 외 | - |

| 기타 | 배관, 설비, 마감공사 등 | 49,807 | 64.21 | - | - |

| 합 계 | 77,570 | 100.00 | - | - | |

나. 주요 원재료의 가격변동 현황

| (단위 : 원) |

| 품목 | 2025년 1분기 | 2024년 | 2023년 | 비 고 |

| 철근 | 770,676 | 855,094 | 984,612 | 단위 : 원/ton |

| 레미콘 | 101,365 | 97,841 | 95,201 | 단위 : 원/㎥ |

| 아스콘 | 73,547 | 70,997 | 68,423 | 단위 : 원/ton |

- 산출기준 및 가격변동 원인

| 품목 | 산출기준 | 주요 가격변동요인 |

| 철근 | 단순평균가격 | 수요공급곡선의 원리 |

| 레미콘 | 단순평균가격 | 원자재(시멘트, 골재)의 시황 |

| 아스콘 | 단순평균가격 | 원자재(아스팔트, 골재)의 시황 |

(3) 코오롱모빌리티그룹

코오롱모빌리티그룹은 수입자동차 판매업을 영위하는 회사로서 원재료를 사용하는 부분이 없으므로 본 항목의 기재를 생략합니다.

(4) 코오롱모터스

코오롱모터스는 수입자동차 판매업을 영위하는 회사로서 원재료를 사용하는 부분이 없으므로 본 항목의 기재를 생략합니다.

(5) 코오롱오토모티브

코오롱오토모티브는 수입자동차 판매업을 영위하는 회사로서 원재료를 사용하는 부분이 없으므로 본 항목의 기재를 생략합니다.

(6) 코오롱베니트

코오롱베니트의 주요 원재료는 고객사의 요청에 따라 매번 사양이 다르므로 개별 원자재의 적절한 가격 비교가 어렵습니다. 또한 용역수행에 투입되는 기술인력의 인건비는 고객의 요구 기술에 따라 다르므로 일정한 비교가 어렵습니다.

(7) 코오롱제약

가. 주요 원재료 현황

| (단위 : 백만원, %) |

|

매입유형 |

품목 |

구체적용도 |

매입액 |

비율 |

주요매입처 |

매입처와 회사와의 관계 |

|---|---|---|---|---|---|---|

| 외자 | 실데나필시트르산염 | 코오롱실데나필시트르산염정 50mg (DK) Export외 |

259 | 6.59 | SHIONO | - |

| 아세트아미노펜-A(2) | 트라몰8시간서방정 650mg외 |

247 | 6.28 | 팜앤켐코리아 | - | |

| 묽은이소소르비드이질산염(40%)[2] | 앤지비드서방정 40mg | 226 | 5.76 | 한국유니팜 | - | |

| 피르페니돈[3][PV,PQ] | 피레스코정200mg 외 | 210 | 5.36 | 휴먼팜 | - | |

| 아세트아미노펜[2] | 트라몰8시간서방정 650mg외 |

195 | 4.96 | 팜앤켐코리아 | - | |

| 내수 | 레보드로프로피진[2] | 드로피진정 외 | 247 | 6.28 | (주)케이알팜 | - |

| 폴리비닐아세테이트 수분산액30% |

트라몰650mg | 214 | 5.45 | (주)씨티씨바이오 | - | |

| D-소르비톨액(70%-250kg) | 코푸진시럽외 | 174 | 4.43 | (주)대종사 | - | |

| 저치환도히드록시프로필 셀룰로오스(LH-11) |

트라몰650mg 외 | 146 | 3.71 | (주)케이알팜 | - |

나. 주요 원재료의 가격변동 현황

코오롱제약의 2025년 1분기 주요 원재료의 가격변동은 없습니다.

(8) 코오롱스페이스웍스

가. 주요 원재료 현황

| (단위 : 백만원) |

| 품목 | 매입액 | 주요매입처 | 매입처와 회사와의 관계 |

| 복합소재 강화재(GF, CF 등), ABS/PMMA SHEET, PU, PP 등 | 18,151 | 세원정공, 컴포지터, 티엔씨에스, 삼양컴텍 등 | - |

| 코오롱인더스트리 | 계열회사 |

※ Aero Defense 사업 부문은 보안 상 제약으로 주요 원재료 및 공급처를 기재하지 않았습니다.

나. 주요 원재료의 가격변동 현황

| (단위 : 원) |

| 품목 | 단위 | 25기 1분기 (2025년 1분기) |

24기 (2024년) |

23기 (2023년) |

비고 |

| 폴리우레탄 | kg/원 | 3,500 | 3,350 | - | ※ US Producer Price Index 기준 |

| 레진 | kg/원 | 2,500 | 2,400 | - | |

| 유리섬유 | kg/원 | 2,300 | 2,200 | - |

※ 방위산업 보안 상 제약이 있거나 영업비밀에 해당하는 내용은 기재하지 않았습니다.

(9) 코오롱티슈진

코오롱티슈진의 바이오사업부문은 공시서류 작성 기준일 현재 신약후보물질을 개발 중으로 생산 및 판매중인 제품이나 상품이 없어 원재료 등의 매입 현황이 없습니다. 코오롱티슈진은 CMO와 계약을 하면서 CMO에게 외주가공비(용역비)와 재료비를 합하여 지불하고있으며, 재료비의 경우 CMO가 실제로 사용한 것을 기준으로 실비정산을 하고 있습니다. 이러한 사업구조로 인해 코오롱티슈진은 자체적으로 원재료를 매입하고 있지 않습니다.

(10) 코오롱인더스트리(연결기준)

가. 주요 원재료의 현황

| (단위 : 억원) |

| 회사 | 매입유형 | 원재료품목 | 구체적용도 | 매입액 | 주요 매입처 |

|---|---|---|---|---|---|

| 코오롱인더스트리 | 원재료 | PTA | PET 타이어코오드 등 | 242 | 태광산업 |

| MEG | 85 | 롯데케미칼 | |||

| 코오롱글로텍 | 원재료 | 원사 | CMT용외 | 21 | (주)효성 |

| 코오롱이앤피 | 원재료 | MA(메탄올) | POM원료 | 98 | Methanex 등 |

| Kolon Nanjing Co.,LTD. | 원재료 | N66원사 | 에어백용 원료 | 55 | Invista |

| KOLON INDUSTRIES BINH DUONG COMPANY LIMITED |

원재료 | PET Chip | 산자용원사 | 143 | 코오롱인더스트리 |

| KOLON INDUSTRIES VIETNAM CO.,LTD | 원재료 | N66원단 등 | 에어백용 원료 | 287 | 코오롱인더스트리 |

| KOLON USA INC. | 상품 | 타이어코오드 등 | 타이어보강재 등 | 375 | 코오롱인더스트리 |

| ZHANGJIAGANG KOLON INDUSTRIES, INC. | 원재료 | 원사 등 | 자동차시트 외 | 67 | RUIGAO, HENGLI 등 |

나. 주요 원재료의 가격변동추이

| 회사 | 품목 | 단위 | 제16기 1분기 | 제15기 | 제14기 |

|---|---|---|---|---|---|

| 코오롱인더스트리 | PTA | $/ton | 643 | 721 | 780 |

| MEG | 542 | 538 | 490 | ||

| 코오롱글로텍 | 원사 | \/kg | 1,931 | 2,335 | 2,335 |

| 코오롱이앤피 | MA | $/MT | 416 | 396 | 374 |

| Kolon Nanjing Co.,LTD | N66원사 | RMB/kg | 34 | 34 | 34 |

| KOLON INDUSTRIES BINH DUONG COMPANY LIMITED |

PET Chip | USD/kg | 1.1 | 1.1 | 1.2 |

| KOLON INDUSTRIES VIETNAM CO.,LTD | N66원단 등 | USD/M | 7.3 | 7.0 | 6.7 |

| ZHANGJIAGANG KOLON INDUSTRIES, INC. | 원사 | \/kg | 3,042 | 3,265 | 3,226 |

다. 주요 원재료 가격변동 원인 및 산출기준

| 품목 | 산출기준 | 가격변동 원인 등 |

|---|---|---|

| PTA | 국내 PTA Maker의 중국 월평균 수출가 기준 |

'25년 1월 겨울철 난방 수요 증가로 유가 강세 영향 PX, PTA 강세, $646/톤. 2월 중국 딥시크 성능 공개 후 위험자산 전반의 가격 하락 야기, 중국 경제지표 둔화 등 영향으로 유가는 하락하였으나, PX 가솔린 Blending 수요 기대감, 가동율 감소 전망에 따른 공급감소로 PX 강세 지속되며 PTA도 상승함, $654/톤. 3월 미국 관세 정책으로 세계 경기 둔화 우려가 부각되며 유가 하락하였으며, PET 다운스트림 수요도 기대 대비 부진하여 PX, PTA 약세, $629/톤 |

| MEG | 동아시아 Spot Price 월평균 기준 |

'25년 1월 유가 상승에도 불구, MEG 공급량 감소하여 강보합세, $549/톤. 2월 유가 하락하였으나, 공급 약간 Tight하여 약보합세, $548/톤. 3월 유가 하락 및 미국의 관세 부과로 중국 Textile 수출 감소하는 등 PET 다운스트림 수요 부진하여 약세, $530/톤. |

<생산 및 설비에 관한 사항>

(1) ㈜코오롱

당사는 순수지주회사이며, 사업특성상 생산시설이 없으므로 본 항목 내용의 기재를 생략합니다.

(2) 코오롱글로벌

가. 생산능력, 생산실적 및 가동률

사업특성상 생산시설이 없으므로 해당 내용의 기재를 생략합니다.

나. 생산설비의 현황 등

| ※상세 현황은 '상세표-4. 생산설비의 현황' 참조 |

| (단위 : 백만원) |

|

회사명 |

자산항목 |

기초장부가액 |

당기 증감 |

당기상각 |

기말장부가액 |

비고 (공시지가) |

|

|

증가 |

감소 |

||||||

| 코오롱글로벌㈜ |

토지 | 179,430 | 1,210 | - | - | 180,640 | - |

| 건물 | 11,322 | - | - | -192 | 11,130 | - | |

| 건설중인 자산 | 42,340 | 9,089 | -6,199 | - | 45,230 | - | |

| 차량운반구 및 비품 등 | 9,501 | 400 | -35 | -783 | 9,083 | - | |

| 합계 | 242,593 | 10,699 | -6,234 | -975 | 246,083 | - | |

(3) 코오롱모빌리티그룹

가. 생산능력, 생산실적 및 가동률

코오롱모빌리티그룹의 사업특성상 생산시설이 없으므로 해당내용의 기재를 생략합니다.

나. 영업용 설비 현황

| (단위 : 백만원) |

|

회사명 |

자산항목 |

기초 장부가액 |

당기증감 |

당기 상각 |

기말 장부가액 |

비고 |

|

|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||

| 코오롱 모빌리티 그룹 |

구축물 | - | - | - | - | - | - |

| 기계장치 | 84 | 37 | - | -15 | 106 | - | |

| 차량운반구 | 281 | - | -94 | -12 | 175 | - | |

| 공구와기구 | 157 | - | - | -16 | 141 | - | |

| 비품 | 4,383 | 16 | - | -300 | 4,098 | - | |

| 렌탈자산 | 3,522 | 1,155 | - | -239 | 4,438 | - | |

| 건설중인자산 | 4,110 | 390 | - | - | 4,500 | - | |

| 사용권자산 | 17,164 | 56 | -64 | -948 | 16,208 | - | |

| 합계 | 29,701 | 1,654 | -158 | -1,530 | 29,666 | - | |

다. 시설투자현황

해당내용 없음

(4) 코오롱모터스

가. 생산능력, 생산실적 및 가동률

코오롱모터스의 사업특성상 생산시설이 없으므로 해당내용의 기재를 생략합니다.

나. 영업용 설비 현황

| (단위 : 백만원) |

|

회사명 |

자산항목 |

기초 장부가액 |

당기증감 |

당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||

| 코오롱 모터스 |

토지 | 143,271 | - | - | - | 143,271 | - |

| 건물 | 72,128 | - | - | -770 | 71,358 | - | |

| 구축물 | 616 | - | -184 | -11 | 421 | - | |

| 기계장치 | 2,945 | 38 | - | -187 | 2,796 | - | |

| 차량운반구 | 165 | - | - | -23 | 142 | - | |

| 공구와기구 | 1,656 | 13 | - | -178 | 1,491 | - | |

| 비품 | 12,969 | 1,762 | -2 | -1,051 | 13,678 | - | |

| 건설중인 자산 | - | - | - | - | - | - | |

| 사용권자산 | 92,671 | 1,465 | -445 | -4,292 | 89,400 | ||

| 합계 | 326,421 | 3,278 | -631 | -6,512 | 322,557 | - | |

다. 시설투자현황

해당내용 없음

(5) 코오롱오토모티브

가. 생산능력, 생산실적 및 가동률

코오롱오토모티브의 사업특성상 생산시설이 없으므로 해당내용의 기재를 생략합니다.

나. 영업용 설비 현황

| (단위 : 백만원) |

|

회사명 |

자산항목 |

기초 장부가액 |

당기증감 |

당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||

| 코오롱 오토모티브 |

건물 | 13,072 | 3 | -1,716 | -349 | 11,011 | - |

| 구축물 | 855 | - | - | -123 | 731 | - | |

| 기계장치 | 27 | - | - | -1 | 26 | - | |

| 차량운반구 | 50 | - | - | -3 | 48 | - | |

| 공구와기구 | 654 | 2 | -5 | -59 | 592 | - | |

| 비품 | 3,651 | 33 | -46 | -256 | 3,382 | - | |

| 건설중인자산 | 90 | - | - | - | 90 | - | |

| 사용권자산 | 17,451 | - | -27 | -509 | 16,916 | - | |

| 합계 | 35,850 | 38 | -1,794 | -1,300 | 32,796 | - | |

다. 시설투자현황

해당내용 없음

(6) 코오롱베니트

코오롱베니트의 주요 사업인 IT사업의 경우 사업의 특성상 주요 수익원이 용역서비스를 제공하는데 있으므로, 고정된 생산설비에서 반복적인 생산활동을 통해 물적 형태로 나타나지 않습니다. 따라서 본 항목 내용의 기재를 생략합니다.

(7) 코오롱제약

가. 생산능력

(a) 생산능력

| 구분 | 단위 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|

| 내용고형제 | 과 립 | 천KG | 70.3 | 281 | 281 |

| 정 제 | 천T | 175,022 | 700,089 | 700,089 | |

| 캡 슐 | 천C | 74,956 | 299,824 | 299,824 | |

| 시 럽 제 | 시럽(大) | 천BTL | 541 | 2,162 | 2,162 |

| 시럽(stick) | 천PO | 6,216 | 24,864 | 24,864 | |

※ (연간 생산능력 / 12月) x 3月(Q)

※ 자체 생산 능력에 의한 것만 고려 함. 연고 / 주사제 Outsourcing 생산

※ 시럽 제조 Line제조시설은 동일하며, 충전 Line은 小, 大형병 구분되어 있음

(b) 생산능력 산출근거

i) 산출기준

생산공정은 크게 과립, 정제, 캡슐, 필름/당의, 시럽 소형병, 대형병으로 나눌 수 있으며, 인원, 기계투입 및 기타요소(30%) 시간에 의해서 생산량이 결정됩니다.

ii) 산출방법

연간 표준생산능력의 계산 = 공정별 주요기계 생산능력/日(1日=8hr) x 월평균조업일수 x 3月x 70% (기타 제외분)

표준생산능력의 계산 = 공정별 주요기계 생산능력/日(1日=8hr) x 평균조업일수 x 3月 x 70% (기타 제외분)

iii) 평균가동시간

| 일평균 가동시간 | 월평균가동일수 | 가동일수 | 가동시간 |

|---|---|---|---|

| 8시간 | 19일 | 58일 | 464시간 |

※월별 작업일수 및 가동가능시간

| 구분 | 작업일수 | 일작업시간(H) | 가동가능시간(H) |

|---|---|---|---|

| 2025년 1월 | 18일 | 8시간 | 144시간 |

| 2025년 2월 | 20일 | 8시간 | 160시간 |

| 2025년 3월 | 20일 | 8시간 | 160시간 |

| 합계 | 58일 | 8시간/일 | 464시간 |

나. 생산실적

(a) 생산실적

| 구분 | 단위 | 품명 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 생산실적 (자체생산) |

과 립 | 천KG | 튜란트과립 외 | 53.3 | 241.2 | 252.2 |

| 정 제 | 천T | 비코그린S정 외 | 108,989 | 457,039 | 498,631 | |

| 캡 슐 | 천C | 락스타캡슐 외 | 12,238 | 57,246 | 42,825 | |

| 시럽(大) | 천BOTTLE | 코미시럽 외 | 595 | 3,458 | 3,001 | |

| 시럽(stick) | 천PO | 아프니벤큐액 | 4,465 | 17,987 | 14,439 | |

※위탁 및 수입완제 상태의 것 제외

(b) 생산실적 산출근거

코오롱제약은 다품종소량생산 체제로써 일부 품목의 표현으로 전체 실적을 포괄 할 수 없어, SAP ERP의 MRP 구분 기준인 제형구분으로 생산실적 집계 및 평가 하고 있습니다. 생산실적은 완제품 기준으로 작성하였으며, 위탁 및 수입완제 상태의 것은 제외 하였습니다.

다. 가동률

| 구분 | 단위 | Capacity | 생산량 | 가동률(%) |

|---|---|---|---|---|

| 과 립 | 천KG | 70.3 | 53.3 | 75.9% |

| 정 제 | 천T | 175,022 | 108,989 | 62.3% |

| 캡 슐 | 천C | 74,956 | 12,238 | 16.3% |

| 시럽(大) | 천BTL | 541 | 595 | 110.0% |

| 시럽(stick) | 천PO | 6,216 | 4,465 | 71.8% |

※ 주요실 가동율 산출방법 : 가동율(%) = 생산량 / Capacity

라. 생산설비의 현황 등

| (단위: 백만원) |

|

자산항목 |

소유형태 |

소재지 |

기초 장부가액 |

당기증감 |

당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|---|

|

증가 |

감소 | |||||||

|

토지 |

자가 |

대전 |

23,538 | - | - | - | 23,538 | 19,947.5㎡ (499,700원/㎡) |

|

건물 |

자가 |

대전 |

4,906 | - | - | -128 | 4,778 |

- |

|

구축물 |

자가 |

대전 |

578 | - | - | -10 | 568 |

- |

|

기계장치 |

자가 |

대전 |

1,385 | 13 | - | -176 | 1,222 | - |

| 수원 | 460 | - | - | -48 | 412 | - | ||

|

차량운반구 |

자가 |

대전 |

23 | 5 | - | -2 | 26 | - |

|

공구와기구 |

자가 |

대전 |

1,034 | 39 | - | -70 | 1,003 |

- |

| 수원 | 4 | - | - | - | 4 | |||

|

비품 |

자가 |

경기 과천 |

298 | 4 | - | -23 | 279 |

- |

| 대전 | 604 | 12 | - | -45 | 571 | - | ||

| 수원 | 398 | - | - | -43 | 355 | - | ||

|

건설중인자산 |

자가 |

경기 과천 |

2 | - | - | - | 2 |

- |

| 대전 | 128 | 128 | - | - | 256 | - | ||

※ 공시지가 2024년 4월 30일 공시(기준일자 : 2024년 1월 1일, 출처 : kras.daejeon.go.kr)

(8) 코오롱스페이스웍스

가. 생산능력, 생산실적 및 가동률

| 종목 | 단위 | 구분 | 25기 1분기 (2025년 1분기) |

24기 (2024년) |

23기 (2023년) |

| 자동차 주요 내·외장재 |

EA | 생산능력 | 704 | 8,448 | - |

| 생산실적 | 511 | 5,999 | - | ||

| 가동률(%) | 72.59 | 71.01 | - | ||

| 중간재 | kg | 생산능력 | 104,688 | 209,376 | - |

| 생산실적 | 89,537 | 167,741 | - | ||

| 가동률(%) | 85.53 | 80.11 | - |

※ Mobility 사업 부문의 2024년(24기) 생산능력, 생산실적 및 가동률은 코오롱스페이스웍스가 해당 사업을 인수한 2024년 7월부터 산정되었습니다.

※ 자동차 주요 내, 외장재의 2025년 1분기 생산능력은 신규 공장 준공에 따른 생산 이전의 영향으로 일시적으로감소하였습니다.

※ Aero Defense 사업 부문은 보안 상 제약으로 내용을 기재하지 않았습니다.

(b) 생산능력 산출근거

"시간당 생산실적 x 일일 가동가능시간 x 가동가능일수"로 정상가동률 기준으로 계산된 최대 생산가능금액입니다.

※ 방위산업의 특성상 보안상 제약으로 인해 구체적인 생산능력 수치를 공개하기 어렵습니다.

나. 생산설비의 현황 등

코오롱스페이스웍스는 함안에 위치한 본점외에 공장 4개소와 지점 2개소를 보유하고 있습니다. 생산에 중요한 시설 등은 토지, 건물, 구축물, 기계장치 등이 있습니다.

세부현황은 아래표를 참조하시기 바랍니다.

(1) 주요사업장 현황

| 사업장 | 소재지 | 담 당 |

| 본사 | 경상남도 함안군 군북면 함안산단1길 26-23 (월촌리) | 복합소재 부품생산/연구개발 |

| 천안공장 | 충청남도 천안시 서북구 입장면 망향로 1225 (독정리) | 자동차 부품생산 |

| 구미공장 | 경상북도 구미시 1공단로 53 (공단동) | 소재 생산/연구개발 |

| 김천공장 | 경상북도 김천시 어모면 산업단지4로 75 (남산리) | 중간재 생산/연구개발 |

| 포항공장 | 경상북도 포항시 남구 오천음 송덕로212번길 33 (문덕리) | 복합소재 부품생산 |

| 서울지점 | 서울특별시 강남구 강남대로 308, 10층 | 영업/경영지원 |

| 대전지점 | 대전광역시 유성구 반석로7, 408호 | 영업 |

(2) 생산설비 및 시설 등

| (단위 : 백만원) |

|

자산항목 |

기초 장부가액 |

당기증감 |

당기 상각 |

기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|

|

증가 |

감소 |

|||||

| 토지 | 16,455 | 66 | - | - | 16,521 | - |

| 건물 | 14,066 | - | - | -152 | 13,915 | - |

| 구축물 | 1,372 | - | - | -44 | 1,328 | - |

| 기계장치 | 17,681 | 2,840 | - | -673 | 19,848 | - |

| 기타유형자산 | 14,292 | 2,592 | -2,949 | -452 | 13,484 | - |

| 합계 | 63,867 | 5,498 | -2,949 | -1,320 | 65,096 | - |

다. 시설투자현황

(1) 설비의 신설ㆍ향후 투자계획 등

| (단위 : 백만원) |

| 부문 | 투자목적 | 총 소요금액 | 기 지출금액 | 향후 기대효과 |

| Aero Defense 사업부문 | 신규 생산라인 구축 | 6,665 | 1,253 | 양산 대응력 확보 |

| Mobility 사업부문 | 생산 설비 구축 | 3,389 | 817 | LFI 신규 수주 물량 대응 |

(9) 코오롱티슈진

가. 생산능력, 생산실적, 가동률

코오롱티슈진의 바이오사업부문은 미국 임상 3상시험에 소요될 세포유전자치료제(TG-C)를 글로벌 생산업체(CMO)인 Lonza로부터 외주생산을 하였으며, FDA 품목허가 및 상업화시 초기 생산 물량은 Lonza를 통해 공급 받을 계획입니다

나. 영업용 설비 현황

현재 Lonza가 보유하고 있는 임상시험용 TG-C 생산설비는 FDA에서 정하는 cGMP 기준을 충족하는 시설입니다.

다. 시설투자현황

※ 해당내용 없음

(10) 코오롱인더스트리(연결기준)

가. 주요 제품의 생산능력 및 생산능력의 산출근거

(a) 주요 제품의 생산능력

| (단위 : 백만원) |

| 산업군 | 회사 | 품 목 | 사업소 | 제16기 1분기 | 제15기 | 제14기 |

|---|---|---|---|---|---|---|

| 산업자재군 | 코오롱인더스트리 산업자재부문, 코오롱글로텍, Kolon Nanjing Co.,LTD., 코오롱이앤피, KOLON INDUSTRIES BINH DUONG COMPANY LIMITED, KOLON INDUSTRIES VIETNAM CO.,LTD, ZHANGJIAGANG KOLON INDUSTRIES, INC. |

타이어코오드, SPB(부직포), Vent, 에어백, 샤무드(인공피혁), 자동차시트원단, 코니그린 POM(Base) 등 |

구미1공장, 경산공장, 구미2공장, 시흥공장, 중국 남경법인, 글로텍 구미공장, 이앤피 김천공장, 베트남 법인(타이어코드), 베트남 법인(에어백), 중국 장가항법인 |

633,325 | 1,748,023 | 1,595,929 |

| 화학소재군 | 코오롱인더스트리 화학부문 | 석유수지, 하이레놀, 하이록시 | 울산1공장, 여수공장, 대산공장, 김천2공장 | 199,421 | 775,595 | 758,496 |

※ 원화정보이용시 유의사항

- 상기 Kolon Nanjing Co.,LTD., ZHANGJIAGANG KOLON INDUSTRIES, INC.의 생산능력 산정시 위안화는 2025년 3월말 기준환율을 적용하였습니다.(201.68원/1CNY)

- 상기 KOLON INDUSTRIES BINH DUONG COMPANY LIMITED 및 KOLON INDUSTRIES VIETNAM CO.,LTD의 생산능력 산정시 달러화는 2025년 3월말 기준환율을 적용하였습니다.(1,466.50원/1USD)

- 제공되는 원화표시 재무정보는 외화표시 재무정보의 참고자료로서 환율적용에 따라 다른 결과를 나타낼 수 있으니 이용시 유의하시기 바랍니다.

(b) 사업장 별 생산능력의 산출근거

| 회사 | 사업소 | 산출기준/산출방법/특기사항/평균가동시간 |

|---|---|---|

| 코오롱 인더스트리 |

구미1공장, 경산공장 |

(1) 산출기준 : 국내 사업소 기준 3교대 작업실시, 휴일(공휴일)을 포함한 2024년 누계 가동일은 90일 (2) 산출방법 : 연간표준작업시간 × 설비 UPH(시간당 생산되는 제품의 수: 총 생산 제품수 ÷ 조업시간) × 가동률 (3) 평균가동시간 : 1일 평균 가동시간 22시간 |

| 울산1공장 | (1) 산출기준 : 국내 사업소 기준 4조 3교대 실시 중이며, 휴일(공휴일)을 포함한 2025년 3월 누계 가동일은 총 90일 (2) 산출방법 : 연간생산CAPA÷(연간조업일수)×2025년 조업일수×단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 24시간 |

|

| 여수공장 | (1) 산출기준 : 국내 사업소 기준 4조 3교대 실시 중이며, 휴일(공휴일)을 포함한 2025년 1분기 누계 가동일은 총 90일 (2) 산출방법 : 연간생산CAPA ÷ 연간조업일수 x (2025년 1분기 누계 조업일수) × 단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 24시간 |

|

| 대산공장 | (1) 산출기준 : 국내 사업소 기준 4조 3교대 실시 중이며, 휴일(공휴일)을 포함한 2025년 3월 누계 가동일은 총 90일 (2) 산출방법 : 연간생산CAPA÷(연간조업일수)×2025년 조업일수×단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 24시간 |

|

| 김천2공장 | (1) 산출기준 : 국내 사업소 기준 4조 3교대 실시 중이며, 휴일(공휴일)을 포함한 2025년 1분기 가동일은 총 90일 (2) 산출방법 : 연간생산CAPA÷(연간조업일수)×2024년 조업일수×단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 24시간 |

|

| 시흥공장 | (1) 산출기준 : 핵심소재인 MBR을 당사에서 사급하여 VENT 제품 외주가공 생산 중이며, 휴일(공휴일) 포함한 2025년 1~3월 가동일 총 60일 (2) 산출방법 : (연간생산CAPA÷(연간조업일수)) × 2025년 1~3월 누계 조업일수 × 단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 8시간 |

|

| 구미2공장 | (1) 산출기준 : 국내 사업소 기준 3교대 작업실시, 휴일(공휴일)을 포함한 2025년 1분기 가동일 총 90일 (2) 산출방법 : 일일 생산 CAPA X 2025년 1Q 가동일수 X 단위당 제조단가 (3) 평균가동시간 : 1일 평균 가동시간 21시간 |

|

| 코오롱글로텍 | (1) 산출기준 : 60만㎡/월 (2) 산출방법 : 1250㎡ × 16hr × 30일/월 (3) 평균가동시간 : 30일/월 |

|

| 코오롱이앤피 | (1) 산출기준 : 생산라인별 CAPA 기준 최대 생산능력의 합계×시장거래가('25년 1분기말(2025.3.31) 환율(1,474원/$) 기준) (2) 산출방법 : 연간 생산능력= 일간생산량×연간 가동일수×시장거래가 연간 생산능력= 일간생산량×공정 운전일수×시장거래가 (3) 평균가동시간 : 24시간/일 |

|

| Kolon Nanjing Co.,LTD | (1) 산출기준 : 제품별 완제품생산가능수량 × 평균판매가격 (2) 산출방법 : (생산기대 수*시간당 생산량*1일 가동시간*당기 가동일수) - 기계운영시필요한 Loss (3) 평균가동시간 : 365일기준 |

|

| KOLON INDUSTRIES BINH DUONG COMPANY LIMITED |

(1) 산출기준 : 제품별 완제품생산가능수량 × 평균판매가격 (2) 산출방법 : (생산기대 수*시간당 생산량*1일 가동시간*당기 가동일수) - 기계운영시필요한 Loss (3) 평균가동시간 : 365일기준 |

|

| KOLON INDUSTRIES VIETNAM CO.,LTD |

(1) 산출기준 : 제품별 완제품생산가능수량 × 평균판매가격 (2) 산출방법 : (생산기대 수*시간당 생산량*1일 가동시간*당기 가동일수) - 기계운영시필요한 Loss (3) 평균가동시간 : 312일기준 |

|

| ZHANGJIAGANG KOLON INDUSTRIES, INC. |

(1) 산출기준 : 원단 37.5만m/월,에어백 30만m/월,인조 14만m/월 (2) 산출방법 : 생산capa수량*실제평균단가 (3) 평균가동시간 : 원단 27일/월,에어백 27일/월, 인조 26일/월 |

|

나. 주요제품 생산실적

| (단위 : 백만원) |

| 산업군 | 회사 | 품 목 | 사업소 | 제16기 1분기 | 제15기 | 제14기 |

|---|---|---|---|---|---|---|

| 산업자재군 | 코오롱인더스트리 산업자재부문, 코오롱글로텍, Kolon Nanjing Co.,LTD., 코오롱이앤피, KOLON INDUSTRIES BINH DUONG COMPANY LIMITED, KOLON INDUSTRIES VIETNAM CO.,LTD, ZHANGJIAGANG KOLON INDUSTRIES, INC. |

타이어코오드, SPB(부직포), Vent, 에어백, 샤무드(인공피혁), 자동차시트원단, 코니그린 POM(Base) 등 |

구미1공장, 경산공장, 구미2공장, 시흥공장, 중국 남경법인, 글로텍 구미공장, 이앤피 김천공장, 베트남 법인(타이어코드), 베트남 법인(에어백), 중국 장가항법인 |

444,062 | 1,390,505 | 1,264,450 |

| 화학소재군 | 코오롱인더스트리 화학부문 | 석유수지, 하이레놀, 하이록시 | 울산1공장, 여수공장, 대산공장, 김천2공장 | 125,472 | 485,841 | 429,298 |

※ 원화정보이용시 유의사항

- 상기 Kolon Nanjing Co.,LTD., ZHANGJIAGANG KOLON GLOTECH, INC.의 생산능력 산정시 위안화는 2025년 3월말 기준환율을 적용하였습니다.(201.68원/1CNY)

- 상기 KOLON INDUSTRIES BINH DUONG COMPANY LIMITED 및 KOLON INDUSTRIES VIETNAM CO.,LTD의 생산능력 산정시 달러화는 2025년 3월말 기준환율을 적용하였습니다.(1,466.50원/1USD)

- 제공되는 원화표시 재무정보는 외화표시 재무정보의 참고자료로서 환율적용에 따라 다른 결과를 나타낼 수 있으니 이용시 유의하시기 바랍니다.

다. 가동률

| (단위 : 시간, %) |

| 산업군 | 회사 | 품 목 | 사업소 | 평균가동 가능시간 |

평균실제 가능시간 |

평균 가동률 |

|---|---|---|---|---|---|---|

| 산업자재군 | 코오롱인더스트리 산업자재부문, 코오롱글로텍, Kolon Nanjing Co.,LTD., 코오롱이앤피, KOLON INDUSTRIES BINH DUONG COMPANY LIMITED, KOLON INDUSTRIES VIETNAM CO.,LTD, ZHANGJIAGANG KOLON INDUSTRIES, INC. |

타이어코오드, SPB(부직포), Vent, 에어백, 샤무드(인공피혁), 자동차시트원단, 코니그린 POM(Base) 등 |

구미1공장, 경산공장, 구미2공장, 시흥공장, 중국 남경법인, 글로텍 구미공장, 이앤피 김천공장, 베트남 법인(타이어코드), 베트남 법인(에어백), 중국 장가항법인 |

2,154 | 1,604 | 74.5 |

| 화학소재군 | 코오롱인더스트리 화학부문 | 석유수지, 하이레놀, 하이록시 | 울산1공장, 여수공장, 대산공장, 김천2공장 | 3,456 | 3,070 | 88.8 |

※ 상기 내용 중 가동가능시간은 단순수치로 제품의 특성 및 생산체계가 상이하기 때문에 실제 가동률의 편차가 있을 수 있습니다.

라. 생산설비의 현황 등

코오롱인더스트리 및 연결대상 회사는 서울에 위치한 본사와 구미, 김천, 울산공장 등을 보유하고 있으며 국내 및 세계 각국의 사업장을 포함하고 있습니다.

생산에 중요한 시설 등으로는 토지, 건물, 구축물, 기계장치, 비품 등이 있습니다. 세부 현황은 아래표를 참조하시기 바랍니다.

| (단위: 백만원) |

| 구 분 | 토지 | 건물 | 구축물 | 기계장치 | 비품 | 기타 유형자산 |

건설중인 자산 |

사용권자산 | 계 |

| 기 초 | 1,154,759 | 706,645 | 97,577 | 794,176 | 92,316 | 20,189 | 93,273 | 96,613 | 3,055,548 |

| 증 감 | (28,689) | (18,297) | 599 | 17,707 | 4,200 | 1,409 | 2,957 | 26,280 | 6,166 |

| 상 각 | - | (7,167) | (2,117) | (31,383) | (7,899) | (1,961) | - | (11,169) | (61,696) |

| 기 말 | 1,126,070 | 681,181 | 96,059 | 780,500 | 88,617 | 19,637 | 96,230 | 111,724 | 3,000,018 |

마. 시설투자현황

1) 코오롱인더스트리

당기 중 코오롱인더스트리에서 진행중인 설비의 확장 및 신설 내역은 아래와 같습니다. 또한 향후 투자계획은 경영환경의 변화에 따라 수시로 변경 될 수 있으므로 현시점에서 예측할 수 없습니다.

| 사업 부문 | 내역 | 경과 | 자본조달 |

|---|---|---|---|

| 산업자재 부문 | 수분제어장치 2차 증설 투자 | 완료 | 내부유보 등 |

| PU MIP(PU 인조가죽) 신설 투자 | 진행중 | 내부유보 등 |

2) 주요종속회사

| 회사 | 내역 | 경과 | 자본조달 |

|---|---|---|---|

| Kolon Nanjing Co.,LTD. | 에어백 관련 생산능력 증설 투자 | 진행중 | 내부유보 등 |

| KOLON INDUSTRIES BINH DUONG COMPANY LIMITED |

열처리 생산능력 증설 투자 | 진행중 | 내부유보 등 |

4. 매출 및 수주상황

<매출에 관한 사항>

가. 연결 매출실적

(a) 부문별 매출액

| (단위 : 천원) |

| 구 분 | 총매출액 | |||

|---|---|---|---|---|

| 제71기 1분기 | 제70기 1분기 | 제70기 | 제69기 | |

| 지주사업부문 | 33,221,542 | 23,772,541 | 74,018,512 | 70,189,213 |

| 건설사업부문 | 483,138,993 | 597,783,004 | 2,490,138,268 | 2,216,797,069 |

| 유통사업부문 | 723,093,036 | 604,262,505 | 2,668,567,313 | 2,820,244,453 |

| 제약사업부문 | 40,078,704 | 39,362,382 | 151,457,576 | 135,019,130 |

| IT사업부문 | 131,834,787 | 104,586,542 | 505,977,211 | 533,452,110 |

| 바이오사업부문 | - | - | - | - |

| 제조사업부문 | 22,809,913 | - | 39,464,251 | - |

| 기타사업부문 | 41,351,524 | 41,760,870 | 197,095,684 | 181,643,194 |

| 부문 계 | 1,475,528,499 | 1,411,527,844 | 6,126,718,815 | 5,957,345,169 |

| 조정 및 제거 | -27,380,678 | -18,886,026 | -98,355,040 | -78,912,892 |

| 연결금액 | 1,448,147,821 | 1,392,641,818 | 6,028,363,775 | 5,878,432,277 |

| 중단영업부문 | - | 3,792,552 | 16,933,433 | 18,463,708 |

※ 전기 중 연결실체는 네이처브리지 기타사업부문 및 케이크(Cake) 이륜차 판매대행, 수입판매 사업부문의 영업중단을 결정하였으며, 관련 손익을 중단영업손익으로 분류하였습니다.

(b) 지역별 매출액

| (단위 : 천원) |

| 구 분 | 국 내 | 해 외 | 조정 및 제거 | 합 계 |

|---|---|---|---|---|

| 제71기 1분기 | 1,385,510,892 | 90,017,607 | -27,380,678 | 1,448,147,821 |

| 제70기 1분기 | 1,351,558,086 | 59,406,562 | -18,322,830 | 1,392,641,818 |

| 제70기 | 5,761,165,844 | 382,486,404 | -98,355,040 | 6,045,297,208 |

| 제69기 | 5,757,716,462 | 220,757,118 | -81,577,595 | 5,896,895,985 |

나. 주요 자회사 매출실적

1) 코오롱인더스트리

(a) 연결기준 매출실적

| (단위 : 백만원) |

| 구분 | 제16기 1분기 (2025.1.1~2025.03.31) |

제15기 (2024.1.1~2024.12.31) |

제14기 (2023.1.1~2023.12.31) |

|---|---|---|---|

| 산업자재군 | 590,034 | 2,250,836 | 2,201,117 |

| 화학소재군 | 343,317 | 1,031,512 | 892,857 |

| 필름/전자재료군 | - | 222,391 | 224,123 |

| 패션군 | 262,857 | 1,211,912 | 1,274,338 |

| 기타사업군 | 35,375 | 126,353 | 142,473 |

| 합 계 | 1,231,583 | 4,843,003 | 4,734,907 |

※ 상기 자료는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

※ 상기 합계금액은 중단사업을 제외한 계속사업 기준입니다.

(b) 별도기준 매출실적

| (단위 : 백만원) |

| 구분 | 판매실적 | |||

|---|---|---|---|---|

| 제16기 1분기 (2025.1.1~2025.03.31) |

제15기 (2024.1.1~2024.12.31) |

제14기 (2023.1.1~2023.12.31) |

||

| 산업자재 부문 |

수출 | 254,042 | 867,362 | 870,064 |

| 내수 | 167,244 | 131,682 | 136,723 | |

| 계 | 421,286 | 999,044 | 1,006,787 | |

| 화학소재 부문 |

수출 | 207,577 | 579,682 | 488,255 |

| 내수 | 103,859 | 414,060 | 367,253 | |

| 계 | 311,436 | 993,742 | 855,508 | |

| 필름/전자재료 부문 |

수출 | - | 108,209 | 102,405 |

| 내수 | - | 33,485 | 34,954 | |

| 계 | - | 141,694 | 137,359 | |

| 패션 부문 |

수출 | 6,903 | 24,748 | 16,230 |

| 내수 | 245,156 | 1,128,625 | 1,197,918 | |

| 계 | 252,059 | 1,153,373 | 1,214,148 | |

| 기타 부문 |

수출 | 6,124 | 20,440 | 28,379 |

| 내수 | 23,149 | 45,352 | 54,314 | |

| 계 | 29,273 | 65,792 | 82,693 | |

| 합계 | 수출 | 474,646 | 1,600,441 | 1,505,333 |

| 내수 | 539,408 | 1,753,204 | 1,791,162 | |

| 계 | 1,014,054 | 3,353,645 | 3,296,495 | |

※ 상기 자료는 한국채택국제회계기준(K-IFRS)으로 작성되었습니다.

※ 상기 합계금액은 중단사업을 제외한 계속사업 기준입니다.

<판매경로 및 판매방법 등>

(1) ㈜코오롱

당사는 순수지주회사이며, 판매제품이 없으므로 본 항목 내용의 기재를 생략합니다.

(2) 코오롱글로벌

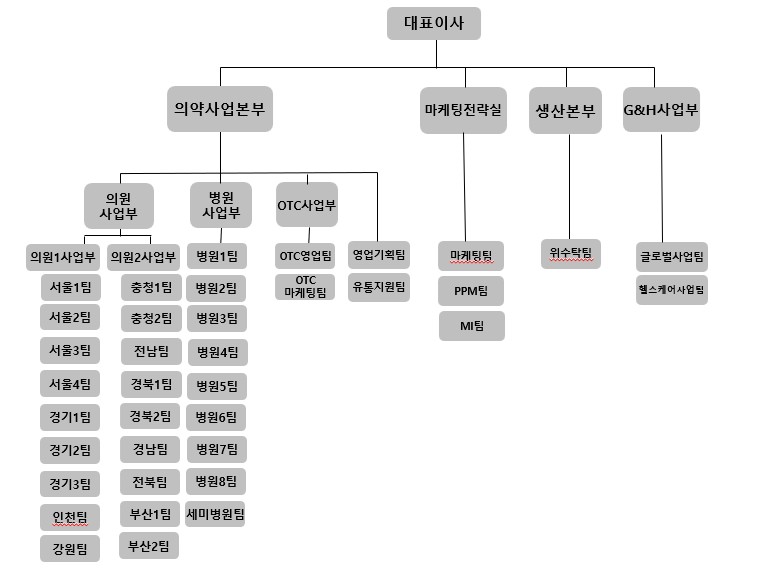

가. 판매조직

| 회사 | 사업부문 | 팀명 | 역할 |

| 코오롱글로벌㈜ | 건설부문 | 주택영업팀 | 주택 및 산업시설 등 건축 관련 민간 / 관급 수주 영업 및 개발 제안 등 |

| 도시정비팀 | |||

| 하이테크1팀 | |||

| 상품개발팀 | |||

| 하이테크2팀 | 국내외 토목, SOC 인프라 구축, 수처리 시설 관련 민간 / 관급 수주 영업 및 개발 제안 등 |

||

| 토목영업팀 | |||

| ECO사업팀 | |||

| 신재생에너지사업팀 | |||

| 해외영업팀 | |||

| 해상풍력팀 | |||

| 상사부문 | 사업1팀 | 철강, 화학, 군수, 친환경 산업차량, 안전용품, 생활용품 등 수출입 |

|

| 사업2팀 | |||

| 사업3팀 | |||

| 사업4팀 | |||

| 스포츠 센터운영 |

스포렉스지원팀 | 스포츠 센터 직영/ 위탁 운영 및 스포츠센터 컨설팅 |

나. 판매경로

| (단위 : 백만원, %) |

| 구분 | 내수/수출 | 판매경로 | 판매경로별 매출액 | 비중(%) |

| 건설부문 | 수출 | 건설계약에 의한 직접 판매 | 30,902 | 4.8 |

| 내수 | 건설계약에 의한 직접 판매 | 499,119 | 77.6 | |

| 상사부문 | 수출 | 영업사원에 의한 직접 판매 | 61,898 | 9.6 |

| 내수 | 영업사원에 의한 직접 판매 | 37,074 | 5.8 | |

| 스포츠센터 운영 | 내수 | 영업사원에 의한 직접 판매 | 14,606 | 2.3 |

| 합계 | 643,599 | 100.0 | ||

다. 판매방법

| 구분 | 판매방법 | 대금회수조건 | 부대비용부담 | 비고 |

| 건설사업 | 발주처와의 건설 계약에 따른 판매 |

기성청구 | 공사원가에 포함 |

- |

| 상사사업 | 각 수요처에 직접 판매 | L/C 및 계약서 상의 결제 조건에 따라 상이 (Usanse 및 Sight 조건) |

판매 계약에 따라 부담 |

- |

| 스포츠 센터 운영 | 고객에 직접 판매 | 현금 및 카드 | 고객 부담 | - |

라. 판매전략

| 부문 | 전략 | 내용 |

| 건설사업 | 홍보전략을 통해 브랜드 이미지 제고 | - 고품격, 환경친화적 이미지 고취를 위한 사전 홍보, 아파트 및 오피스텔 브랜드의 인지도 제고 |

| 차별화 전략 | - 단지, 평면, 마감재, 특별서비스품목에 대한 비교우위 전략 - 장기 Plan에 따른 상품개발 추진 - 2단계 상품 평가시스템을 통한 상품수준 Level-Up |

|

| 상사사업 | 선택과 집중을 통한 거래선 관리 | - 유력한 수요처를 선택 및 집중 관리 |

| 중국 및 신흥국 제품의 국내수입 및 삼국간 수출 확대 | - 중국 및 신흥국의 저가 상품의 국내 수입을 확대 - 삼국간 수출 확대를 통한 비즈니스 포트폴리오 확장 |

|

| 해외 네트워크 활성화 및 신규지역 개척 | - 지역전문가 및 DoP 제도를 운영을 통한 글로벌 시장전문가 육성 및 해당 네트워크 활성화 |

마. 주요 매출처

고객별 매출은 중요성이 크지 않으므로 기재를 생략합니다.

(3) 코오롱모빌리티그룹

가. 판매조직

| 사업부문 | 팀명 | 역할 |

|---|---|---|

| 자동차판매, 정비 | R-R팀 | 롤스로이스 수입 판매 및 A/S |

| 중고차매매 | 신사업팀 | 중고차 매매 및 렌터카 사업 |

| 오디오판매 | B&O 팀 | B&O 수입 판매 |

나. 판매경로

| (단위 : 백만원, %) |

| 구분 | 내수/수출 | 판매경로 | 제3기 (2025년 1분기) |

제2기 (2024년) |

제1기 (2023년) |

|||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |||

| 수입차 판매 | 내수 | 영업사원을 통한 수입차량 판매 | 18,718 | 37.1 | 83,315 | 50.1 | 1,001,416 | 79.9 |

| 중고차 판매 | 내수 | 영업사원을 통한 중고차량 판매 | 3,422 | 6.8 | 7,710 | 4.6 | 42,521 | 3.4 |

| 오디오 판매 | 내수 | 영업사원을 통한 오디오 판매 | 11,297 | 22.4 | 48,017 | 28.9 | 40,433 | 3.2 |

| 수입차 A/S | 내수 | 정비사원을 통한 수리, 정비서비스 | 1,441 | 2.9 | 1,285 | 0.8 | 167,516 | 13.4 |

| 기타 | 내수 | 기타 | 15,590 | 30.9 | 26,021 | 15.6 | 1783 | 0.1 |

| 합계 | 50,468 | 100.0 | 166,349 | 100.0 | 1,253,669 | 100.0 | ||

ㅇ 2023년 9월 1일 임시주주총회 승인을 통해, BMW 사업부문을 코오롱모터스(주)로 물적분할하여, 제1기 매출에는 해당사업의 2023년 8월까지의 매출이 포함되어 있습니다.

ㅇ 2024년부터 배당수익을 매출 기타로 인식하였습니다.

다. 판매방법

|

구분 |

판매방법 |

대금회수조건 |

비고 |

|---|---|---|---|

|

수입차 판매 |

고객에 차량 판매 |

현금,카드 |

- |

|

중고차 판매 |

고객에 차량 판매 | 현금,카드 | - |

| 오디오 판매 | 고객에 상품 판매 | 현금,카드 | - |

|

수입차 A/S |

고객 차량 정비 | 현금,카드 | - |

라. 판매전략

1) 사업 운영 및 고객 신뢰 구축

. 신차, 중고차, 정비 사업 간 유기적 운영 및 경영 강화

. 고객 편의 및 가치 향상을 위한 서비스·상품 기획 및 실행

. 오랜 업력과 경험을 바탕으로 고객과의 신뢰 구축

2) 마케팅 및 영업 전략

. 고객 및 시장 중심의 수요 촉진 마케팅 강화

. 영업사원 동기부여 및 로열티 증진을 위한 인센티브·포상제도 운영

. 차종별·트림별 차별화된 프로모션 정책 주기적 수립 및 적용

3) 정비 및 A/S 경쟁력 강화

. 차량 수리 입고대수 증진을 위한 시즌별·지점별 차별화된 이벤트 진행

. A/S 입고대수 처리 생산성 향상을 위한 서비스 인력 지속 교육

. 안정적인 A/S 보장을 통한 차별화된 고객 가치 제공

. 자체 IT시스템을 활용한 고객예약 최적화로 대기시간 단축, 신속한 서비스 제공

. 정비 네트워크 추가 개발을 통한 사업 경쟁력 확보

4) 임직원 교육 및 조직 문화 강화

. 고객 감동을 기반으로 한 임직원 Mindset 체화 교육 실행

마. 주요 매출처

고객별 매출은 중요성이 크지 않으므로 기재를 생략합니다.

(4) 코오롱모터스

가. 판매조직

|

|

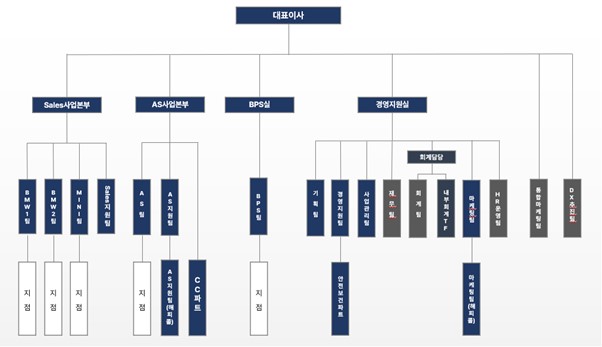

코오롱모터스 조직도(25.03.01) |

나. 판매경로

| (단위: 백만원, %) |

|

구분 |

내수/수출 |

판매경로 |

제3기 (2025년 1분기) |

제2기 (2024년) |

제1기 (2023년) |

|||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |||

|

신차 |

내수 |

영업사원을 통한 수입차량 판매 |

325,932 | 77.4 | 1,341,197 | 79.3 | 516,292 | 81.3 |

|

중고차 |

내수 |

영업사원을 통한 중고차량 판매 |

22,807 | 5.4 | 80,793 | 4.8 | 31,823 | 5.0 |

|

A/S |

내수 | 정비사원을 통한 수리, 정비서비스 | 72,419 | 17.2 | 268,618 | 15.9 | 86,556 | 13.6 |

| 기타 | 내수 | 기타 | 36 | 0.0 | 210 | 0.01 | 210 | 0.1 |

|

합계 |

421,195 | 100.0 | 1,690,818 | 100.0 | 634,881 | 100.0 | ||

※ 제1기는 2023년 9월 1일 물적분할 설립 이후 매출액입니다.

다. 판매방법

|

구분 |

판매방법 |

대금회수조건 |

비고 |

|---|---|---|---|

| 신차 |

고객에 직접 서비스 제공 |

현금,카드 |

- |

| 중고차 | 고객에 직접 서비스 제공 | 현금,카드 | - |

| AS | 고객에 직접 서비스 제공 | 현금,카드 | - |

라. 판매전략

1) 사업 운영 및 고객 신뢰 구축

. 신차, 중고차, 정비 사업 간 유기적 운영 및 경영 강화

. 고객 편의 및 가치 향상을 위한 서비스·상품 기획 및 실행

. 오랜 업력과 경험을 바탕으로 고객과의 신뢰 구축

2) 마케팅 및 영업 전략

. 고객 및 시장 중심의 수요 촉진 마케팅 강화

. 영업사원 동기부여 및 로열티 증진을 위한 인센티브·포상제도 운영

. 차종별·트림별 차별화된 프로모션 정책 주기적 수립 및 적용

3) 정비 및 A/S 경쟁력 강화

. 차량 수리 입고대수 증진을 위한 시즌별·지점별 차별화된 이벤트 진행

. A/S 입고대수 처리 생산성 향상을 위한 서비스 인력 지속 교육

. 안정적인 A/S 보장을 통한 차별화된 고객 가치 제공

. 자체 IT시스템을 활용한 고객예약 최적화로 대기시간 단축 및 신속한 서비스 제공

. 정비 네트워크 추가 개발을 통한 사업 경쟁력 확보

4) 임직원 교육 및 조직 문화 강화

. 고객 감동을 기반으로 한 임직원 Mindset 체화 교육 실행

마. 주요 매출처

개인고객의 비중이 높아 주요매출처의 중요성이 낮으므로 본 기재를 생략합니다.

(5) 코오롱오토모티브

가. 판매조직

|

|

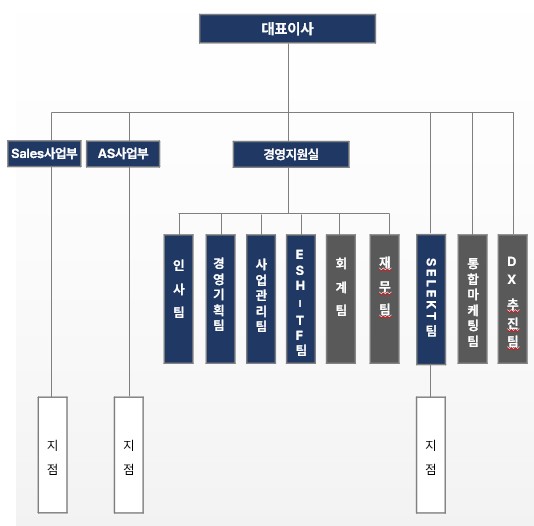

코오롱오토모티브 조직도(25.03.01) |

나. 판매경로

| (단위 : 백만원, %) |

|

구분 |

내수/수출 |

판매경로 |

제3기 (2025년 1분기) |

제2기 (2024년) |

제1기 (2023년) |

|||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |||

|

신차 |

내수 |

영업사원을 통한 수입차량 판매 |

50,389 | 81.7 | 236,841 | 84.5 | 256,832 | 87.7 |

|

중고차 |

내수 |

영업사원을 통한 중고차량 판매 |

4,774 | 7.7 | 18,758 | 6.7 | 17,721 | 6.0 |

|

A/S |

내수 | 정비사원을 통한 수리, 정비서비스 | 6,479 | 10.5 | 24,631 | 8.8 | 18,283 | 6.2 |

| 폴스타사업부 | 내수 | 영업사원을 통한 수입차량 판매 | - | - | - | - | 93 | 0.03 |

| 기타 | 내수 | 기타 | 8 | 0.0 | 36 | 0.0 | 23 | 0.01 |

|

합계 |

61,650 | 100.0 | 280,266 | 100.0 | 292,953 | 100.0 | ||

※ 코오롱오토모티브(주)의 폴스타사업부는 2023.05.01일자로 코오롱라이프스타일(주)로 분할하였으며, 해당 사업의 2023년 4월까지의 차량판매 수수료 매출이 반영되어 있습니다.

다. 판매방법

|

구분 |

판매방법 |

대금회수조건 |

비고 |

|---|---|---|---|

| 신차 |

고객에 직접 서비스 제공 |

현금,카드 |

- |

| AS | 고객에 직접 서비스 제공 | 현금,카드 | - |

| 중고차 | 고객에 직접 서비스 제공 | 현금,카드 | - |

라. 판매전략

1) 사업 운영 및 고객 신뢰 구축

. 신차, 중고차, 정비 사업 간 유기적 운영 및 경영 강화

. 고객 편의 및 가치 향상을 위한 서비스·상품 기획 및 실행

. 오랜 업력과 경험을 바탕으로 고객과의 신뢰 구축

2) 마케팅 및 영업 전략

. 고객 및 시장 중심의 수요 촉진 마케팅 강화

. 영업사원 동기부여 및 로열티 증진을 위한 인센티브·포상제도 운영

. 차종별·트림별 차별화된 프로모션 정책 주기적 수립 및 적용

3) 정비 및 A/S 경쟁력 강화

. 차량 수리 입고대수 증진을 위한 시즌별·지점별 차별화된 이벤트 진행

. A/S 입고대수 처리 생산성 향상을 위한 서비스 인력 지속 교육

. 안정적인 A/S 보장을 통한 차별화된 고객 가치 제공

. 자체 IT시스템을 활용한 고객예약 최적화로 대기시간 단축, 신속한 서비스 제공

. 정비 네트워크 추가 개발을 통한 사업 경쟁력 확보

4) 임직원 교육 및 조직 문화 강화

. 고객 감동을 기반으로 한 임직원 Mindset 체화 교육 실행

마. 주요 매출처

개인고객의 비중이 높아 주요매출처의 중요성이 낮으므로 본 기재를 생략합니다.

(6) 코오롱베니트

가. 판매조직

코오롱베니트의 영업조직은 각 사업부문(IT유통, IT서비스) 나뉘어져 있으며, 시장 및 솔루션의 전문성을 보유한 사업부문 내 영업대표가 판매 전반을 담당하고 있습니다.

나. 판매경로

코오롱베니트는 대부분의 경우 고객에게 직접 제품 또는 용역을 제공하고 있습니다.

다. 판매방법

코오롱베니트는 주관사업자 또는 참여사업자로 고객에게 제품 또는 용역을 제공하고 있습니다.

라. 판매전략

코오롱베니트는 그룹 전산시스템의 구축 노하우를 기반으로 고객사들에게 수준 높은 서비스를 제공하고 있습니다. 또한 전자공시 시스템, 패션유통 솔루션 등 자체 구축한 자사 솔루션 및 외산 우수 솔루션을 바탕으로 고객을 확대해 나가고 있습니다.

IT유통 사업은 IBM, DELL Technologies, RedHat 등 외산 벤더의 다양한 솔루션 라인업을 확보하고 있으며, 역량을 갖춘 협력사와의 파트너쉽을 통해 판매를 확대해 나가고 있습니다.

(7) 코오롱제약

가. 판매조직

|

|

조직도 |

나. 판매경로

| (단위 : 백만원, %) |

|

구분 |

내수/수출 |

판매경로 |

판매경로별 매출액 |

비중 |

|---|---|---|---|---|

| 의약제조 및 판매 |

내수 |

약국,의원 |

7,482 | 18.67 |

|

도매 |

23,650 | 59.01 | ||

| 기타 | 7,147 | 17.83 | ||

|

수출 |

직수출 | 1,800 | 4.49 | |

|

합계 |

40,079 | 100.00 | ||

다. 판매방법

|

구분 |

판매방법 |

대금회수조건 |

부대비용부담 |

비고 |

|---|---|---|---|---|

|

내수/수출 |

직접거래 |

평균 3~6개월 | 배송비 등 |

현금,카드,어음 |

| 내수 |

도매거래 |

평균 2~4개월 |

배송비 등 |

현금,카드,어음 |

약국 및 의원은 영업사원을 통한 직접 거래 판매방식을 취하고 있으며, 대형병원(상급종합병원, 종합병원, 병원)은 영업사원을 통한 제품홍보만을 진행합니다. 도매거래의 경우 실질적인 매출은 유통지원팀을 통해서 도매상을 통한 간접판매 방식을 취하고 있습니다.

건강식품은 주로 대형마트 또는 드럭스토어 및 온라인 쇼핑몰을 통한 매출과 도매상을 통한 간접판매의 방식을 취하고 있습니다.

라. 판매전략

코오롱제약은 전문의약품 매출이 주를 이루고 있으며 품목의 효능과 우수성을 바탕으로 의약 전문사이트와 약계전문지의 광고를 통해 매출증대를 꾀하고 있습니다.

일반의약품의 경우 '비코그린', '아프니벤큐액'등 대표품목의 매체광고를 지속적으로 실시하고 있으며 건강식품 또한 다양한 유통채널을 통한 시장점유율을 확대하고 있습니다.

마. 주요 매출처

|

매출처 |

매출품목 |

비중(%) |

|---|---|---|

| 지오영(주) | 포스터 외 90여 품목 | 7.0 |

| 주식회사 에스엘로하스 | 리얼비타민 외 30여품목 | 4.0 |

| (주)티제이팜 | 포스터 외 90품목 | 3.6 |

| SHIONO CHEMICAL CO, | 실데나필시트르산염 외 3품목 | 3.3 |

| (주)인천약품 | 토피솔 외 80여 품목 | 3.2 |

| 백제약품(주)영등포지점 | 포스터 외 90여 품목 | 3.0 |

(8) 코오롱스페이스웍스

가. 판매조직

| 판매조직 | 역할 |

| 사업1, 2팀 | 체계업체를 통한 주력제품 안정적 양산 및 수출 물량 확보, 정부 조달사업 입찰 추진 |

| 사업3팀 | 수요업체와의 네트워크 및 사업화 추진 |

| 소재사업팀 | 중간재 임가공 및 판매 전담, 해외 수출 대응과 거래선 확대, 고부가 소재기술 내재화 추진 |

| 부품사업팀 | 생산, 품질, 개발 부서와 협업하여 고객 요구에 신속 대응하는 커뮤니케이션 허브 역할 수행 |

나. 판매경로와 판매방법

| 판매조직 | 판매경로 | 판매방법 |

| 사업1,2,3팀 | 내수 | 판매방법 : 현금 및 외상판매 결제조건 : 증빙일 기준 90일 이내 |

| 부품사업팀 | 내수 | 판매방법 : 현금 및 외상판매 결제조건 : 증빙일 기준 90일 이내 |

| 소재사업팀 | 내수 | 판매방법 : 현금 및 외상판매 결제조건 : 증빙일 기준 90일 이내 |

| 수출 | 판매방법 : 현금 및 외상판매 결제조건 : B/L 발행기준으로 60일 이내 |

다. 판매전략

Aero Defense 사업은 중기 소요계획, 획득 전략 및 조달일정에 따라 입찰 대응, 제안서 제출, 기술 협의 등을 체계적으로 수행하고, 다년간의 납품 실적과 품질 신뢰도를 바탕으로 지속적인 수주 기반을 유지하고 있습니다.

Mobility 사업의 부품 사업 분야는 국내 완성차 업체 및 1차 부품사를 대상으로 판매 전략을 수립하고, 고객사의 요구 사양에 맞춘 제품 설계 및 공동개발을 통해 기술 신뢰도를 제고하고, 장기적 파트너십을 유지하고 있습니다. 주요 완성차 업체와의 지속적 품질 개선 활동과 납품 체계 구축을 통해 안정적인 공급망을 확보하고 있습니다. 소재사업 분야는 부품 및 완제품 성형업체를 대상으로 고객사의 요구 성능을 충족하는 소재와 솔루션을 제공하고, 필요 시 개발을 통해 고객 맞춤형 기술 지원을 통해 고객사의 신뢰를 확보함으로써 장기적인 거래 관계를 구축하고 있습니다. 이에 더해 고객사의 요청 납기 및 품질 요구에 부응하기 위해 자체 관리 체계를 지속적으로 강화해 나가고 있습니다.

라. 주요 매출처

Aero Defense 사업의 주요 고객은 정부 기관이며, 제품 납품 대금은 생산 완료 후 방위사업청을 통해 수령하고 있습니다. 국방과학연구소가 주관하는 연구개발 사업의 경우, 시제품을 설계 및 제작하여 납기와 납지를 준수하여 국방과학연구소에 인도하고 이에 따른 대금을 수령하고 있습니다.

Mobility 사업의 부품 사업 분야 주요 매출처는 현대자동차, KG모빌리티, 타타대우모빌리티 등 국내 완성차 업체로, 코오롱스페이스웍스는 고객사별 요구사항에 최적화된 부품을 공급하고 있습니다. 소재 사업의 주요 매출처는 Lubawa, PILL 등 방탄복, 방탄헬멧 완제품제조사로 지속적인 품질 개선 및 원가 경쟁력을 기반으로 수주 확대를 추진하고 있습니다.

(9) 코오롱티슈진