|

|

대표이사 등의 확인서명 |

분 기 보 고 서

(제 29 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 하이퍼코퍼레이션 |

| 대 표 이 사 : | 이 상 석 |

| 본 점 소 재 지 : | 서울특별시 금천구 가산디지털1로 186 제에이동 제5층 제517호(가산동, 제이플라츠) |

| (전 화) 02-545-9277 |

|

| (홈페이지) http://www.hyper-corp.com |

|

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 이 경 훈 |

| (전 화) 02-6388-0720 |

|

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | - | 4 | 2 |

| 합계 | 4 | - | - | 4 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적·상업적 명칭

당사는 주식회사 하이퍼코퍼레이션이라하며, 영문으로는 Hyper Corporation Inc.라고 표기합니다.

다. 설립일자 및 존속기간

당사는 1997년 3월18일에 설립되었으며, 2003년 1월 21일에 한국거래소 코스닥시장에 상장되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구 분 | 내 용 |

| 주 소 | 서울특별시 금천구 가산디지털1로 186, 제에이동 제5층 제517호(가산동,제이플라츠) |

| 전 화 번 호 | 02-545-9277 |

| 팩 스 번 호 | 02-6455-7702 |

| 홈 페 이 지 | http://www.hyper-corp.com |

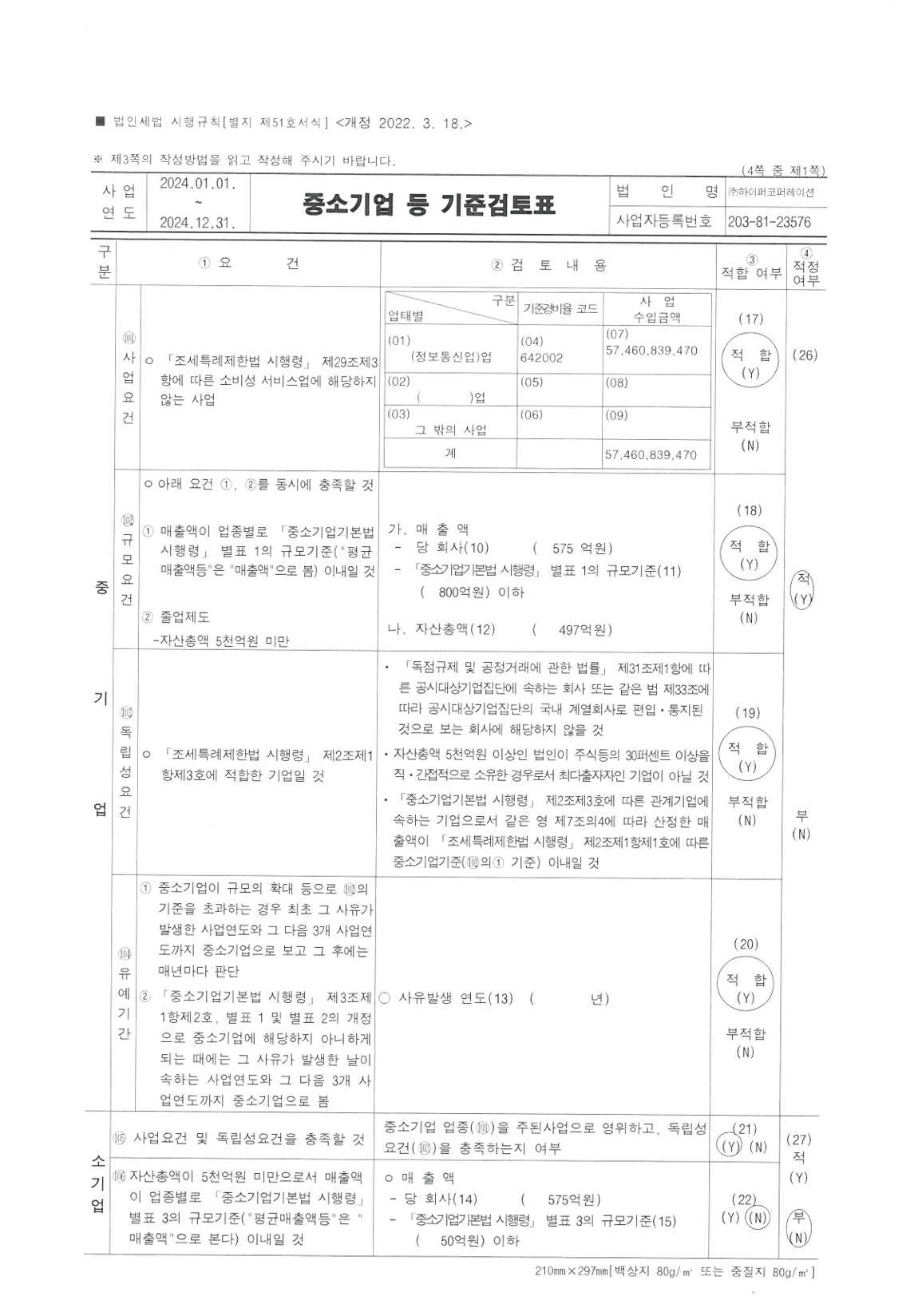

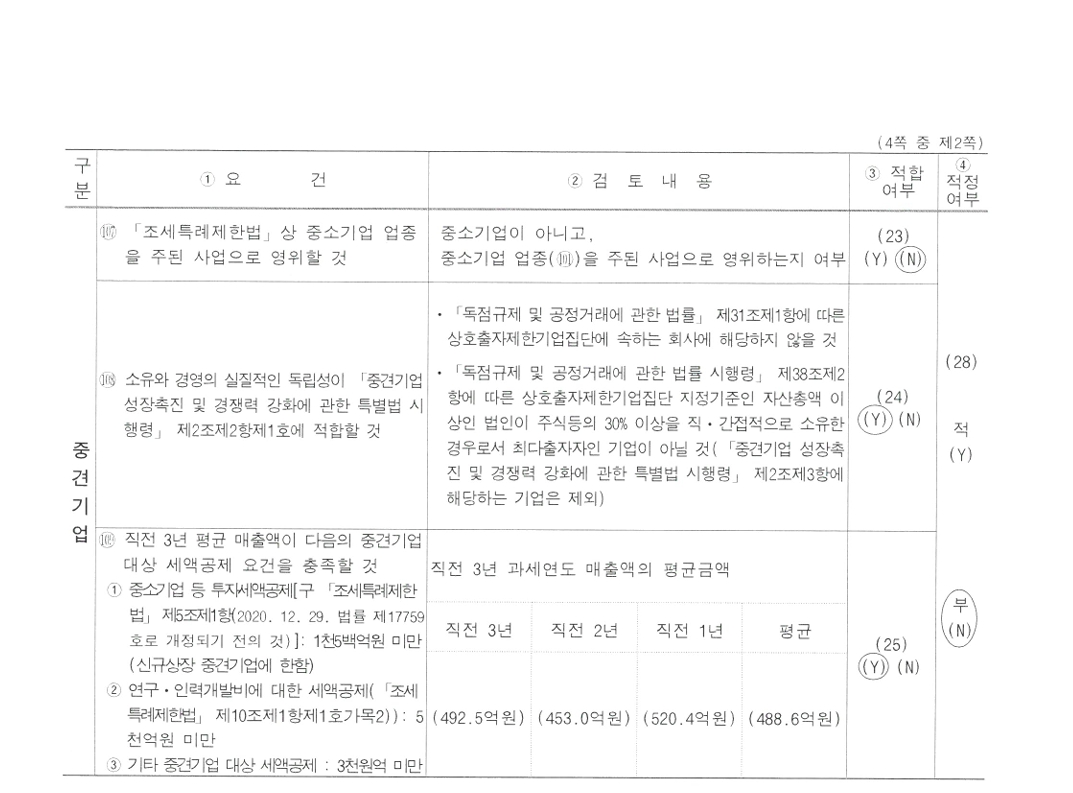

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

| 주요사업 | 내 용 |

|---|---|

| 1. 커머스 사업부문 | 당사 커머스 사업부문은 크게 IT유통, 광고부문으로 나뉘어져 있습니다. IT 유통의 경우 게이밍 모니터 및 마우스, 휠, 소형가전에 특화된 유통 사업을 영위하고 있으며, 광고 부문은 디지털 마케팅 전략 컨설팅 및 광고대행업을 주요사업으로 영위하고 있습니다. |

| 2. 라이프케어 사업부문 | 당사는 사람의 생애주기에 맞춘 다양한 온, 오프라인 솔루션 제품 및 서비스를 판매하고 있습니다. 대표적인 브랜드로는 '블루타이거'가 있으며 바이오 중앙연구소에서는 알츠하이머성 치매치료제와 치매 조기진단키트. 비마약성 진통제 등 중추신경계 질병치료제를 개발하고 있습니다. |

| 3. 테크 사업부문 | 블록체인 등 뉴테크를 활용한 플랫폼뿐만 아니라 App, WEB 3.0 플랫폼 구축 및 운영과 함께 플랫폼 내 종합적인 IP콘텐츠에 투자 및 기획하며 공연 사업권, 매니지먼트권, 부가 IP연계까지 종합적인 IP콘텐츠 사업을 영위하고 있습니다. 대표적인 플랫폼으로는 'Xclusive'가 있으며 보유 IP는 '글로벌 매직 오디션 SBS 더매직스타', 'Begins≠Youth'등이 있습니다. |

사. 향후 추진 신규 사업

당사는 지속가능한 경영 및 주주가치제고를 위해 지속적으로 사업다각화, 신성장동력 확보를 모색하고 있습니다. 이와 같은 취지로 당사는 25/02/25 임시주주총회를 통해 AI 관련 사업목적을 추가한 바 있습니다.

자세한 내용은 5. 정관에 관한 사항을 참조해주시면 감사하겠습니다.

아. 신용평가에 관한 사항

공시대상기간동안 신용평가전문기관으로부터 신용평가를 받은 경우는 아래와 같습니다.

| 평가일 | 신용평가전문기관명 | 신용등급 | 신용등급체계 | 평가구분 |

| 2025년 04월 09일 | 한국평가데이터 | BB- | AAA~D | 기업신용평가 |

※ 평가데이터에 대한 재무기준일은 2024년 12월 31일입니다.

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2003년 01월 21일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

※ 공시대상기간동안 변동사항이 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2023.03.29 | 정기주총 | 대표이사 오태석(*1) | - | 사내이사 김종권 |

| 2024.03.28 | 정기주총 | 대표이사 이상석(*2) 사내이사 최복규 사내이사 이정찬 사외이사 이재국 감 사 김진수 |

- | - |

| 2025.02.25 | 임시주총 | 사내이사 장상현 | - | - |

(*1) 2023년 03월 29일 대표이사 김상우를 대신하여 사내이사 오태석을 대표이사로 선임하였습니다.

(*2) 2024년 03월 28일 대표이사 오태석을 대신하여 사내이사 이상석을 대표이사로 선임하였습니다.

다. 최대주주의 변동

1) 2024년 3월 28일 (주)티사이언티픽외 1인에서 (주)에프에스엔으로 최대주주가 변경되었습니다.

라. 상호의 변경

| 일 자 | 상 호 | 비 고 |

|---|---|---|

| 1997년 03월 18일 | 주식회사 명진아트 | 설립 |

| 2004년 12월 23일 | 주식회사 레전드테크놀로지스 | 변경 |

| 2006년 01월 12일 | 주식회사 메디프론디비티 | 변경 |

| 2024년 03월 28일 | 주식회사 하이퍼코퍼레이션 | 변경 |

마. 회사가 화의, 회사정리절차 그밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

※ 보고서 작성 기준일 현재 해당사항 없습니다.

바. 회사가 합병 등을 한 경우 그 내용

※ 보고서 작성 기준일 현재 해당사항 없습니다. 중요한 양수도의 경우 '기타 재무에 관한 사항'을 참고해주세요.

사. 회사의 업종 또는 주된 사업의 변화

※ 당사는 보고서 작성일 현재 기계장비 및 관련 물품 도소매, 의약품 연구개발이 주요 목적사업 입니다.

1) 공시대상기간중 사업목적을 추가한 내용은 다음과 같습니다.

| 구 분 | 내 용 |

| 2024년 3월 28일 정기 주주총회 목적사업 추가 |

- 예술학원 - 무형 재산권 임대업 - 상품의 중개 및 도소매업 - 컴퓨터 프로그래밍, 시스템 통합 및 관리업 - 소프트웨어 자문 및 유지보수업 - 정보통신 통합시스템 기획, 개발 및 유지보수업 - 출판 및 인쇄, 판매업 (프로그램 개발용 관련 서적) - 인터넷프로그램개발 및 컨텐츠 공급업 - 웹디자인, 광고디지인, 유엑스(UX) 디자인, 유아이(UI) 디자인업 - 정보서비스업 - 의료용 기기 제조업 - 경영자문 및 컨설팅업 - 부동산 임대업 - 광고 마케팅 및 서비스 대행업 - 광고 매체 판매업 - 옥외 및 전시 광고업 - 콜센터 및 텔레마케팅 서비스업 - 브랜드 및 상표권 등 지적재산권의 라이센스업 - 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 |

| 2025년 2월 25일 임시 주주총회 목적사업 추가 |

- AI 마케팅 콘텐츠 제작 - AI 3D 데이터 라벨링 - AI 에이전트 솔루션 개발 및 서비스 판매 - AI 소프트웨어 연구개발 및 판매 - AI 이커머스 초개인화 타겟팅 - AI 공급망 최적화 및 물류관리 - AI 금융리스크 분석 - AI 헬스케어 데이터 분석 및 연구 지원 - AI 공간지능 솔루션 개발 및 판매 - AI 컨설팅 - AI 엔터테인먼트 콘텐츠 제작 - AI 모델 생성AI 관련 스타트업 투자 및 액셀러레이터 운영 - AI 기반 서비스 플랫폼 |

아. 그밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내 용 |

|---|---|

| 2023.03 | 대표이사 오태석 취임, 대표이사 김상우 사임 |

| 2024.02 | "케펠전문투자형사모부동산투자신탁제1호" 수익증권 양도 |

| 2024.02 | 유상증자 결정(3자배정, 보통주 20,710,059주) |

| 2024.02 | 유상증자 결정(3자배정, 보통주 20,710,059주) |

| 2024.02 | HMR사업부 양도 결정 (양도종료일 : 2024.03.28) |

| 2024.03 | 대표이사 이상석 취임, 대표이사 오태석 사임 |

| 2024.04 | (주)메이크어스 지분(19.49%) 취득결정 |

| 2024.04 | (주)이모션글로벌 지분(48.00%) 취득결정 |

| 2024.04 | (주)핑거랩스 지분(30.11%) 취득결정 |

| 2024.04 | 유상증자(3자배정, 증자 후 자본금 |

| 2024.06 | (주)에스씨에이티 지분(100.00%) 취득결정 |

| 2024.06 | 유상증자(3자배정, 증자후 자본금 42,332백만원) |

| 2024.07 | 제13회 무기명식 이권부 사모 전환사채 발행 (135억원) |

| 에이아이마인드봇에쿼티 추가 출자 결정(150억 원) | |

| 에이아이마인드봇에쿼티 (주)엑스큐어 지분(9.50%) 취득 결정 | |

| 2024.09 | (주)기프트레터 지분(100.00%) 취득 결정(*1) |

| 제14회 무기명식 이권부 사모 전환사채 발행 (90억원) | |

| 2024.11 | 에이아이마인드봇에쿼티 추가 출자 결정(65억 원) |

| 에이아이마인드봇에쿼티 (주)엑스큐어 지분 취득 결정(유상증자 참여) |

(*1) 자기주식 제외 지분율 100%

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제29기 1분기 (2025년 1분기) |

제28기 (2024년말) |

제27기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 106,681,731 | 106,681,731 | 51,742,957 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 53,340,865,500 | 53,340,865,500 | 25,871,478,500 | |

| 우선주 | 발행주식총수 | - | - | 5,500,026 |

| 액면금액 | - | - | 500 | |

| 자본금 | - | - | 2,750,013,000 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 53,340,865,500 | 53,340,865,500 | 28,621,491,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | 250,000,000 | 750,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 106,681,731 | 8,666,661 | 115,348,392 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 8,666,661 | 8,666,661 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 8,666,661 | 8,666,661 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 106,681,731 | - | 106,681,731 | - | |

| Ⅴ. 자기주식수 | 172,225 | - | 172,225 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 106,509,506 | - | 106,509,506 | - | |

| Ⅶ. 자기주식 보유비율 | 0.16 | - | 0.16 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 170,178 | 2,047 | - | - | 172,225 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 170,178 | 2,047 | - | - | 172,225 | - | ||

| - | - | - | - | - | - | - | |||

다. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2022년 07월 01일 | |||

| 주당 발행가액(액면가액) | 1,500 | 500 | ||

| 발행총액(발행주식수) | 12,999,991,500 | 8,666,661 | ||

| 현재 잔액(현재 주식수) | - | - | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | 2027년 07월 01일 | ||

| 이익배당에 관한 사항 | 우선주 보유기간 동안 발행가액 기준 연 1%의 배당을 누적적으로 우선배당받고 보통주의 배당률이 우선주의 배당률을 초과할 경우에는 보통주와 동일한 배당률로 참가하여 배당받는다. | |||

| 잔여재산분배에 관한 사항 | 본 건 우선주의 주주는 회사 청산 시의 우선주 1주당 발행가액과 미지급된 배당금을 합한 금액을 우선 배분 받고, 보통주식에 대한 주당 분배 금액이 우선주에 대한 주당 우선 분배 금액을 초과하는 경우, 본 건 우선주가 보통주식으로 전환된 것으로 가정하여, 그 초과분에 대하여 보통주식과 동일한 비율로 분배한다. | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

우선주 1주당 보통주 1주로 전환 (단, 전환비율은 조정사유 발생시 조정) |

|||

| 발행이후 전환권 행사내역 |

Y | |||

| 전환청구기간 | 2023.07.01~2027.06.30 | |||

| 전환으로 발행할 주식의 종류 |

기명식 보통주 | |||

| 전환으로 발행할 주식수 |

8,666,661 | |||

| 의결권에 관한 사항 | 본 건 우선주는 무의결권으로 발행한다. 본 건 우선주가 보통주로 전환되는경우에는 전환된 보통주 1주당 1개의 의결권을 가진다. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

발행회사는 우선주 발행금액 기준 1/2 이상 인수인들의 개별 서면 동의를 얻어 진행한다. 1. 자본금의 감소 2. 연간(회계연도기준) 누적 200억원 이상 유상증자 및 경영권 변동을 수반하는 유상증자를 실시하는 경우 3. 최대주주 지분 중 본 우선주 발행 이후 누적으로 발행주식 총수의 10% 이상 매각 (단, 경영권 변동을 수반하는 계약의 경우 인수인 전원의 서면동의를 요함) 4. 연간(회계년도 기준) 누적 전기말 자산총계(별도 재무제표 기준)의 30%를 초과하는 대여 및 지급보증 5. 본 우선주 발행 이후 연간(회계연도기준) 누적 200억원 이상 전환사채 및 신주인수권부사채를 발행하는 경우 6. 본 우선주의 존속기간보다 존속기간이 빠른 전환우선주, 전환사채, 신주인수권부사채, 교환사채 등 주식관련사채를 발행하는 경우 7. 본 우선주 발행 이후 경영임대차, 위탁경영 및 기타 회사조직의 근본적인 변경 |

|||

(*1) 2022년 10월 1일 시가하락에 따라 전환가액이 기존 1,500원에서 1,492원으로 조정되어 전환비율은 우선주 1주당 보통주 1.0053619265828로 변경되고, 전환으로발행할 주식수는8,666,661주에서 8,713,131주로 변경되었습니다.

(*2) 2022년 12월 15일 유상증자의 발행가액 1,167원이 직전 전환가액인 1,492원을 하회함으로 1,167원으로 전환가액이 조정되어 전환비율은 우선주 1주당 보통주

1.2853470327269로 변경되고, 전환으로 발행할 주식수는 11,139,667주로 변경되었습니다.

(*3) 2024년 1월 2일 시가하락에 따라 전환가액이 기존 1,167원에서 983원으로 조정되어 전환비율은 우선주 1주당 보통주 1.5259409969로 변경되고, 전환으로 발행할 주식수는 13,224,813주로 변경되었습니다.

라. 발행 이후 전환권 행사가 있을 경우

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2023.07.03 | 1,066,666 | 1,371,033 |

| 2023.07.05 | 333,333 | 428,448 |

| 2023.07.07 | 266,666 | 342,758 |

| 2023.07.10 | 500,000 | 642,672 |

| 2023.07.11 | 99,971 | 128,497 |

| 2023.07.14 | 266,666 | 342,758 |

| 2023.07.20 | 190,000 | 244,215 |

| 2023.08.07 | 343,333 | 441,302 |

| 2023.08.10 | 100,000 | 128,534 |

| 2024.02.16 | 933,335 | 1,424,212 |

| 2024.02.20 | 466,667 | 712,106 |

| 2024.02.21 | 1 | 1 |

| 2024.03.05 | 2,499,989 | 3,814,835 |

| 2024.03.13 | 66,666 | 101,728 |

| 2024.03.22 | 200,008 | 305,198 |

| 2024.03.28 | 533,356 | 813,868 |

| 2024.05.02 | 66,667 | 101,729 |

| 2024.05.31 | 133,335 | 203,461 |

| 2024.07.09 | 133,332 | 203,456 |

| 2024.09.12 | 466,667 | 712,106 |

| 2024.11.27 | 2 | 2 |

| 2024.12.02 | 1 | 1 |

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024.03.28 | 제27기 정기주주총회 |

제1조 (상호) : 사명변경 제2조 (목적) : 사업목적 추가 제4조 (공고방법) : 사명변경에 따른 홈페이지 주소 변경 제5조 (발행예정주식의 총수) : 향후 발행예정 주식수를 감안하여 발행예정주식 총수의 증가 제8조의4 (이익배당, 의결권 배제 및 주식의 전환에 관한 종류주식) : 제344조의3 제2항에 따른 제한사항 반영 제8조의5 (이익배당, 의결권 배제 및 주식의 전환에 관한 종류주식) : 제344조의3 제2항에 따른 제한사항 반영 제10조 (신주인수권) : 제3자배정 유상증자 사유 정비 제12조 (주주명부의 폐쇄 및 기준일) : 조항 오류 정정 및 정기주주총회 개최시기의 유연성 확보를 위한 조문 개정 제13조 (전환사채의 발행) : 조항 오류 정정 및 증권의 발행 및 공시 등에 관한 규정 에 따라 관련 조문 수정 제14조 (신주인수권부 사채의 발행) : 조항 오류 정정 및 증권의 발행 및 공시 등에 관한 규정에 따라 관련 조문 수정 제15조 (교환사채의 발행) : 교환새차 조문 추가 제17조 (소집시기) : 정기주주총회 개최시기의 유연성을 확보하기위한 조문 정비 제27조 (주주총회의 결의방법) : 특정 안건에 대한 주주총회 결의방법 변경 제29조 (이사 및 감사의 수) : 감사 정원 변경 제34조 (이사의 직무) : 정관으로 대표이사(사장) 유고시 순서 정함 제34조의2 (이사 및 감사의 책임 감경) : 감사의 책임감경 조문 추가 제40조 (이사 및 감사의 보수와 퇴직금) : 임원 퇴직금 지급 규정 정비 제43조 (재무제표와 영업보고서의 작성, 비치 등) : 사업보고서 제출 기한 추가 제45조 (이익배당) : 배당기준일을 이사회결의로 정하는 날로 설정할 수 있도록 함 제46조 (분기배당) : 중간배당에 대한 동등배당 원칙을 명시함 |

상호명변경 및 사업목적 추가, 문구 명확화에 따른 기타 문구 정비 |

| 2025.02.25 | 임시주주총회 | 제2조 (목적) : 사업목적 추가 | 사업의 다각화를 위한 사업목적 추가 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 무선인터넷 모바일 컨텐츠 개발 및 서비스 | 미영위 |

| 2 | 소프트웨어 개발 및 서비스업 | 미영위 |

| 3 | 인터넷서비스 제공 및 자문업 | 미영위 |

| 4 | 무선데이터 서비스업 | 미영위 |

| 5 | 인터넷 방송업 | 미영위 |

| 6 | 별정통신사업 | 미영위 |

| 7 | 부가통신사업 | 미영위 |

| 8 | 특허권 라이센스 허여 및 중개 | 미영위 |

| 9 | 의약품 또는 생명공학 제품과 관련된 연구개발 및 제조판매 | 영위 |

| 10 | 의약품 또는 시약과 연관된 상품의 도.소매 | 미영위 |

| 11 | 컴퓨터 및 주변기기 제조 및 판매업 | 영위 |

| 12 | 전기, 전자제품 제조 및 판매업 | 영위 |

| 13 | 통신판매업 | 영위 |

| 14 | 인지능력관련 서비스업 | 미영위 |

| 15 | 뇌 건강케어 서비스업 | 미영위 |

| 16 | 복지관련상품 판애업 | 미영위 |

| 17 | 건강기능성 식품의 유통판매업 | 미영위 |

| 18 | 가공식품 및 음료 도,소매업 | 미영위 |

| 19 | 의류 도,소매업 | 미영위 |

| 20 | 음식물, 가공식품 포장 및 제조업 | 미영위 |

| 21 | 식품 소분 판매업 | 미영위 |

| 22 | 유통 전문 판매업 | 미영위 |

| 23 | 프랜차이즈업 | 미영위 |

| 24 | 창업컨설팅업 | 미영위 |

| 25 | 인테리어 디자인업 | 미영위 |

| 26 | 의료기기 판매업 | 미영위 |

| 27 | 의료기기 무역업 | 미영위 |

| 28 | 무역 대행업 | 미영위 |

| 29 | 방문판매업 | 미영위 |

| 30 | 건강식품 제조, 판매 및 수출입업 | 미영위 |

| 31 | 건강기능식품 제조, 판매 및 수출입업 | 미영위 |

| 32 | 건강기능식품원료 제조, 판매 및 수출입업 | 미영위 |

| 33 | 식품 및 식품원료 제조, 판매, 수출입업 | 미영위 |

| 34 | 전자상거래업 | 영위 |

| 35 | 전자상거래, 광고 및 기타 상품 중개업 | 미영위 |

| 36 | 생명과학 관련 기업에 대한 투자 및 경영자문업 | 미영위 |

| 37 | 영상, 오디오 기록물 제작 및 배급업 | 미영위 |

| 38 | 서적, 잡지 및 기타 인쇄물 출판업 | 미영위 |

| 39 | 자료 처리, 호스팅, 포털 및 기타 인터넷 정보 매개 서비스업 | 미영위 |

| 40 | 창작 및 예술관련 서비스업 | 미영위 |

| 41 | 그 외 기타 전문, 과학 및 기술 서비스업 | 미영위 |

| 42 | 예술학원 | 미영위 |

| 43 | 무형 재산권 임대업 | 미영위 |

| 44 | 상품의 중개 및 도소매업 | 영위 |

| 45 | 컴퓨터 프로그래밍, 시스템 통합 및 관리업 | 미영위 |

| 46 | 소프트웨어 자문 및 유지보수업 | 미영위 |

| 47 | 정보통신 통합시스템 기획, 개발 및 유지보수업 | 미영위 |

| 48 | 출판 및 인쇄, 판매업 (프로그램 개발용 관련서적) | 미영위 |

| 49 | 인터넷프로그램개발 및 컨텐츠 공급업 | 미영위 |

| 50 | 웹디자인, 광고디자인, 유엑스(UX) 디자인, 유아이(UI) 디자인업 | 미영위 |

| 51 | 정보서비스업 | 미영위 |

| 52 | 의료용 기기 제조업 | 미영위 |

| 53 | 경영자문 및 컨설팅업 | 미영위 |

| 54 | 부동산 임대업 | 미영위 |

| 55 | 광고 마케팅 및 서비스 대행업 | 미영위 |

| 56 | 광고 매체 판매업 | 미영위 |

| 57 | 옥외 및 전시 광고업 | 미영위 |

| 58 | 콜센터 및 텔레마케팅 서비스업 | 미영위 |

| 59 | 브랜드 및 상표권 등 지적재산권의 라이센스업 | 미영위 |

| 60 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 | 미영위 |

| 61 | AI 마케팅 콘텐츠 제작 | 미영위 |

| 62 | AI 3D 데이터 라벨링 | 미영위 |

| 63 | AI 에이전트 솔루션 개발 및 서비스 판매 | 미영위 |

| 64 | AI 소프트웨어 연구개발 및 판매 | 미영위 |

| 65 | AI 이커머스 초개인화 타겟팅 | 미영위 |

| 66 | AI 공급망 최적화 및 물류관리 | 미영위 |

| 67 | AI 금융리스크 분석 | 미영위 |

| 68 | AI 헬스케어 데이터 분석 및 연구 지원 | 미영위 |

| 69 | AI 공간지능 솔루션 개발 및 판매 | 미영위 |

| 70 | AI 컨설팅 | 미영위 |

| 71 | AI 엔터테인먼트 콘텐츠 제작 | 미영위 |

| 72 | AI 모델 생성AI 관련 스타트업 투자 및 액셀러레이터 운영 | 미영위 |

| 73 | AI 기반 서비스 플랫폼 | 미영위 |

| 74 | 위 각호에 관련된 도소매, 수출입 및 종합무역업 | 영위 |

| 75 | 위 각호에 관련된 전자상거래업 | 영위 |

| 76 | 위 각호에 관련된 연구용역업 | 영위 |

| 77 | 위 각호에 관련된 연구개발서비스업 | 미영위 |

| 78 | 위 각호에 부대되는 사업의 재화 용역 서비스의 해외 중개, 수출, 판매 및 투자업 | 미영위 |

| 79 | 기타 위에 부대되는 사업 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024.03.28 | - |

37. 영상, 오디오 기록물 제작 및 배급업 38. 서적, 잡지 및 기타 인쇄물 출판업 39. 자료 처리, 호스팅, 포털 및 기타 인터넷 정보 매개 서비스업 40. 창작 및 예술관련 서비스업 41. 그 외 기타 전문, 과학 및 기술 서비스업 42. 예술학원 43. 무형 재산권 임대업 44. 상품의 중개 및 도소매업 45. 컴퓨터 프로그래밍, 시스템 통합 및 관리업 46. 소프트웨어 자문 및 유지보수업 47. 정보통신 통합시스템 기획, 개발 및 유지보수업 48. 출판 및 인쇄, 판매업 (프로그램 개발용 관련서적) 49. 인터넷프로그램개발 및 컨텐츠 공급업 50. 웹디자인, 광고디자인, 유엑스(UX) 디자인, 유아이(UI) 디자인업 51. 정보서비스업 52. 의료용 기기 제조업 53. 경영자문 및 컨설팅업 54. 부동산 임대업 55. 광고 마케팅 및 서비스 대행업 56. 광고 매체 판매업 57. 옥외 및 전시 광고업 58. 콜센터 및 텔레마케팅 서비스업 59. 브랜드 및 상표권 등 지적재산권의 라이센스업 60. 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 61. 위 각호에 관련된 도소매, 수출입 및 종합무역업 62. 위 각호에 관련된 전자상거래업 63. 위 각호에 관련된 연구용역업 64. 위 각호에 관련된 연구개발서비스업 65. 위 각호에 부대되는 사업의 재화 용역 서비스의 해외 중개, 수출, 66. 기타 위에 부대되는 사업 |

| 추가 | 2025.02.25 | - |

61. AI 마케팅 콘텐츠 제작 75. 위 각호에 관련된 전자상거래업 76. 위 각호에 관련된 연구용역업 77. 위 각호에 관련된 연구개발서비스업 78. 위 각호에 부대되는 사업의 재화 용역 서비스의 해외 중개, 수출, 79. 기타 위에 부대되는 사업 |

라. 변경 사유

1) 변경 취지 및 목적, 필요성

- 당사는 2024년 3월 28일 제27기 정기주주총회 및 2025년 02월 25일 임시주주총회에서 사업다각화를 목적으로 정관상 사업목적을 추가하였습니다.

2) 사업목적 변경 제안 주체

- 사업목적 추가는 이사회를 통해 결정되었습니다.

3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향

- 2024년 3월 28일 제27기 정기주주총회 및 2025년 02월 25일 임시주주총회를 통한 사업목적 추가는 향후 진행하고자하는 신규사업을 위해 추가되었으며, 회사의 주된 사업에 미치는 영향은 없습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 영상, 오디오 기록물 제작 및 배급업 | 2024.03.28 |

| 2 | 서적, 잡지 및 기타 인쇄물 출판업 | 2024.03.28 |

| 3 | 자료 처리, 호스팅, 포털 및 기타 인터넷 정보 매개 서비스업 | 2024.03.28 |

| 4 | 창작 및 예술관련 서비스업 | 2024.03.28 |

| 5 | 그 외 기타 전문, 과학 및 기술 서비스업 | 2024.03.28 |

| 6 | 예술학원 | 2024.03.28 |

| 7 | 무형 재산권 임대업 | 2024.03.28 |

| 8 | 상품의 중개 및 도소매업 | 2024.03.28 |

| 9 | 컴퓨터 프로그래밍, 시스템 통합 및 관리업 | 2024.03.28 |

| 10 | 소프트웨어 자문 및 유지보수업 | 2024.03.28 |

| 11 | 정보통신 통합시스템 기획, 개발 및 유지보수업 | 2024.03.28 |

| 12 | 출판 및 인쇄, 판매업 (프로그램 개발용 관련 서적) | 2024.03.28 |

| 13 | 인터넷프로그램개발 및 컨텐츠 공급업 | 2024.03.28 |

| 14 | 웹디자인, 광고디자인, 유엑스(UX) 디자인, 유아이(UI) 디자인업 | 2024.03.28 |

| 15 | 정보서비스업 | 2024.03.28 |

| 16 | 의료용 기기 제조업 | 2024.03.28 |

| 17 | 경영자문 및 컨설팅업 | 2024.03.28 |

| 18 | 부동산 임대업 | 2024.03.28 |

| 19 | 광고 마케팅 및 서비스 대행업 | 2024.03.28 |

| 20 | 광고 매체 판매업 | 2024.03.28 |

| 21 | 옥외 및 전시 광고업 | 2024.03.28 |

| 22 | 콜센터 및 텔레마케팅 서비스업 | 2024.03.28 |

| 23 | 브랜드 및 상표권 등 지적재산권의 라이센스업 | 2024.03.28 |

| 24 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 | 2024.03.28 |

| 25 | AI 마케팅 콘텐츠 제작 | 2025.02.25 |

| 26 | AI 3D 데이터 라벨링 | 2025.02.25 |

| 27 | AI 에이전트 솔루션 개발 및 서비스 판매 | 2025.02.25 |

| 28 | AI 소프트웨어 연구개발 및 판매 | 2025.02.25 |

| 29 | AI 이커머스 초개인화 타겟팅 | 2025.02.25 |

| 30 | AI 공급망 최적화 및 물류관리 | 2025.02.25 |

| 31 | AI 금융리스크 분석 | 2025.02.25 |

| 32 | AI 헬스케어 데이터 분석 및 연구 지원 | 2025.02.25 |

| 33 | AI 공간지능 솔루션 개발 및 판매 | 2025.02.25 |

| 34 | AI 컨설팅 | 2025.02.25 |

| 35 | AI 엔터테인먼트 콘텐츠 제작 | 2025.02.25 |

| 36 | AI 모델 생성AI 관련 스타트업 투자 및 액셀러레이터 운영 | 2025.02.25 |

| 37 | AI 기반 서비스 플랫폼 | 2025.02.25 |

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사의 중장기적인 사업경쟁력 강화와 사업의 다각화를 위해 사업목적을 추가 하였습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

- 보고서 제출일 현재 신규 추가한 사업에 대한 구체적인 추진 계획은 수립 전이기에생략합니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액

- 보고서 제출일 현재 신규 추가한 사업에 대한 구체적인 추진 계획은 수립 전이기에생략합니다.

4) 사업 추진현황

- 보고서 제출일 현재 신규 추가한 사업에 대한 구체적인 추진 계획은 수립 전이기에생략합니다.

5) 기존 사업과의 연관성

- 사업다각화를 위한 신규분야 진출로 기존사업과의 연관성은 미비합니다.

6) 주요 위험

- 보고서 제출일 현재 신규 추가한 사업에 대한 구체적인 추진 계획은 수립 전이기에 생략합니다.

7) 향후 추진계획

- 사업의 주요 목적은 신규사업 진출을 통한 사업다각화로 매출액 및 영업이익을 극대화 하여 양적, 질적 성장을 달성하고 관련 사업으로 확대에 집중할 예정입니다.

8) 미추진 사유

- 보고서 제출일 현재 신규 추가한 사업에 대한 구체적인 추진 계획은 수립 전이기에중장기적인 사업경쟁력 강화를 위한 전략을 수립하여 추진해나갈 예정입니다.

II. 사업의 내용

1. 사업의 개요

가. 사업 구분

| 주요사업 | 주요 회사 |

|---|---|

| 커머스 사업부문 | (주)하이퍼코퍼레이션(IT 사업부) |

| 라이프케어 사업부문 |

(주)하이퍼코퍼레이션(바이오 사업부), (주)하이퍼라이프케어 (주)하이골든핏 |

| 테크 사업부문 | (주)플랫폼934, (주)핑거랩스, (주)핑거버스, (주)이모션글로벌 에이아이마인드봇에쿼티, 기프트레터(주) |

나. 영업개황 및 사업부문

1) 커머스 사업부문

PC 주변기기 부문에서 당사의 핵심 사업군으로 로지텍 제품을 취급하고 있습니다. 가정과 회사에서 사용하는 PC 필수 제품인 마우스, 키보드, 헤드셋, 웹캠 등 다양한 제품을 판매하며, 이러한 핵심 부품의 안정적 공급을 통해 고객 가치 확대에 주력하고 있습니다. 현재 주요 판매 시장은 쿠팡(로켓), 카카오쇼핑 등으로 구성되어 있습니다.

커머스 시장의 성장을 위해 쿠팡 로켓 배송 확장을 지속적으로 추진하고 있으며, 최근에는 파이프라인 확대를 통해 생활가전기기 분야로도 사업 영역을 넓혀가고 있습니다. 특히, 최근 트렌드 제품으로 주목받고 있는 로봇청소기 브랜드 ‘에코백스’를추가하여 매출 다변화와 성장세를 이어나가고 있습니다. 1인 가구 증가와 비대면 활동 확산으로 인해 해당 제품군의 수요가 지속적으로 증가하고 있는 만큼, 파이프라인을 추가로 확대하여 제품군 다양화와 매출 구조 강화를 도모할 예정입니다.

광고 부문에서는 디지털 마케팅 전략 컨설팅 및 광고 대행업을 주요 사업으로 수행하고 있습니다. 디지털 광고를 목적으로 하는 애플리케이션과 WEB 3.0 플랫폼을 구축하며, 운영 및 유지보수 서비스를 통해 고객의 디지털 마케팅 목표 달성을 지원합니다. 최신 기술을 활용하여 광고 효율성을 극대화하고, 지속적인 유지보수와 업데이트로 플랫폼 안정성과 성능을 강화합니다.

또한, 광고 활동은 단순 광고 집행을 넘어, 고객의 비즈니스 성장을 위한 종합 디지털마케팅 전략 수립과 실행을 중심으로 하고 있습니다. 자회사는 최신 디지털 마케팅 트렌드와 기술을 적극 도입하여 고객 맞춤형 솔루션을 제공하며, 데이터 분석을 통해타겟 고객을 정확히 파악하고 그에 맞춘 광고 캠페인을 기획하여 높은 전환율을 달성하고 있습니다.

이러한 종합적 접근 방식은 고객의 비즈니스 성장을 뒷받침하며, 디지털 환경에서의 경쟁력 강화를 통해 지속 가능한 성장을 지원하고 있습니다.

2) 라이프케어 사업부문

(1) 바이오

하이퍼코퍼레이션은 염증 치료제(NLRP3 저해제), 치매 치료제, 치매 조기 진단키트(QPLEX Alz Plus), 비마약성 진통제(MDR-652) 총 5개의 주요 파이프라인을 보유하고있습니다. 각 파이프라인은 기전과 기술적 차별성을 기반으로 개발 중에 있으며, 다양한 질환을 대상으로 한 치료 및 진단 솔루션을 제공합니다.

가. 염증치료제

하이퍼코퍼레이션은 염증성 질환을 표적으로 하는 염증 치료제를 개발하고 있습니다. 염증 치료의 핵심 기전으로 주목받고 있는 NLRP3 저해제를 중심으로 연구를 진행하고 있으며, NLRP3 인플라마좀의 활성화를 억제하여 염증 반응을 조절하는 것을 목표로 하고 있습니다.

NLRP3 인플라마좀은 다양한 자극에 의해 활성화되어 염증 반응을 유도하는 단백질 복합체로, 염증성 질환의 주요 기전으로 작용합니다. NLRP3의 활성화는 염증성 사이토카인인 IL-1β와 IL-18의 과발현을 유도하여 만성 염증을 유발하며, 이는 알츠하이머성 치매를 포함한 다양한 염증성 질환의 병리 기전으로 밝혀져 있습니다.

하이퍼코퍼레이션은 이러한 NLRP3 인플라마좀 억제를 통해 염증 반응을 조절하고, 만성 염증성 질환(COPD 등), 대사 질환(당뇨병, 비만 등), 퇴행성 뇌질환(파킨슨병 등), 각종 암에서 발생하는 염증을 타겟으로 연구를 확장하고 있습니다. 특히, 알츠하이머성 치매의 경우, 베타아밀로이드와 타우 단백질과의 연관성을 통해 뇌 염증 반응을 억제하여 질환의 진행을 늦추는 데 초점을 맞추고 있습니다.

나. 알츠하이머성 치매 치료제

하이퍼코퍼레이션은 알츠하이머성 치매 치료를 목표로 두 가지 주요 후보 물질을 개발하고 있습니다. 각각의 치료제는 알츠하이머병의 주요 병리 기전인 베타아밀로이드 응집과 타우 단백질 변성을 표적으로 하여 질환의 진행을 억제하고 신경세포를 보호하는 것을 목표로 하고 있습니다.

알츠하이머병은 베타아밀로이드 단백질이 뇌에 축적되어 플라크를 형성하거나, 타우 단백질이 비정상적으로 응집되어 신경세포 손상을 유발하는 병리 기전이 특징입니다. 이러한 병리 과정을 억제하는 것이 치료제 개발의 핵심 방향입니다.

다. 치매 조기 진단키트

알츠하이머성 치매는 근본적인 치료제가 아직 없기 때문에 조기 발견이 중요합니다. 치매를 조기에 진단하면 알츠하이머성 치매 발현 가능성을 미리 파악할 수 있어, 예방적 조치나 진행 억제 치료를 선제적으로 수행할 수 있습니다. 현재 치매 진단은 주로 아밀로이드 PET(양전자 단층 촬영) 장비나 뇌척수액 검사를 통해 이루어지지만, 고비용과 접근성 문제, 시술 부담 등으로 대중화에 한계가 있습니다.

하이퍼코퍼레이션은 이러한 문제를 해결하기 위해 QPLEX Alz Plus라는 치매 조기 진단키트를 개발했습니다. 이 키트는 혈액 내 다중 바이오마커를 측정하여 베타아밀로이드 축적 여부를 파악함으로써 알츠하이머성 치매 위험도를 조기에 진단합니다. 기존의 아밀로이드 PET이나 뇌척수액 검사 대비 비용 효율성이 높고, 검사 과정이 간편하여 접근성을 크게 개선했습니다. 혈액 기반 검사로 비침습적이라는 장점도 있어, 인지장애 환자뿐만 아니라 무증상 고위험군(중장년층)에게도 활용할 수 있습니다.

QPLEX Alz Plus는 퀀타매트릭스와 공동으로 개발하여 2020년 7월 식약처로부터 품목 허가를 받았습니다. 이후 2021년에는 건강보험 급여 등재를 위해 신의료기술평가를 신청했고, 2022년 추가 연구를 통해 데이터를 보완했습니다. 현재 일부 승인을 받아 퀀타매트릭스를 통해 판매 중이며, 중증 치매 환자뿐 아니라 경도 인지장애(MCI)와 같은 초기 단계 환자에도 활용할 수 있도록 연구를 확장하고 있습니다. 치매 초기 징후를 감지하여 선제적 대응이 가능하도록 고위험군 대상 연구도 지속 중입니다.

라. 비마약성 진통제

하이퍼코퍼레이션은 신경병증성 통증 완화를 목표로 비마약성 진통제 MDR-652를 개발하고 있습니다. 기존 마약성 진통제는 강력한 진통 효과에도 불구하고 중독성, 인지기능 손상, 오남용 위험 등 부작용이 커 장기 사용이 어렵습니다. 이에 따라 비마약성 진통제의 필요성이 커지고 있으며, 하이퍼코퍼레이션은 이를 대체할 수 있는 약물로 MDR-652를 연구하고 있습니다.

MDR-652는 TRPV1(Transient Receptor Potential Vanilloid 1) 효현성을 기반으로 하는 국소용 비마약성 진통제로, 겔 타입의 국소 도포형 제제로 개발되었습니다. TRPV1 수용체를 억제하여 통증 신호를 차단하며, 환부에 직접 도포해 국소적으로 작용하므로 전신 부작용을 최소화할 수 있습니다. 특히 체내 발열 등 기존 경구용 진통제의 부작용 문제를 효과적으로 보완할 수 있는 특징이 있습니다.

하이퍼코퍼레이션은 2020년 6월 MDR-652의 임상 1상 IND 승인을 받았고, 2022년 한림대학교성심병원에서 임상 1상 시험을 통해 인체 안전성을 확인했습니다. 2023년 3월 최종 임상 1상 시험 보고서를 완료했으며, 현재 기술 이전을 추진하고 있습니다. 비임상 시험과 임상 1상에서 안정성과 효과를 입증하여 상용화 가능성이 높습니다. 글로벌 마약성 진통제 시장이 성장하는 가운데, MDR-652는 기존 진통제의 의존성 문제를 해결할 수 있는 대체 약물로 주목받고 있습니다.

(2) 라이프솔루션

하이퍼코퍼레이션은 고객의 일상 전반을 지원하는 다양한 서비스를 제공합니다. 시니어 부문에서는 건강 관리와 사회적 활동을 지원하여 삶의 질을 높이는 데 중점을 두고 있습니다. 주니어와 영유아를 대상으로는 성장 단계에 맞춘 교육과 케어 서비스를 통해 부모와 아이 모두의 만족도를 높이고 있습니다.

팬덤 기반 콘텐츠 서비스는 K-팝 팬덤을 대상으로 한 독점 콘텐츠를 기획, 제작, 유통하여 팬 경험을 강화하고 있으며, 디지털 솔루션과 모바일 커머스를 통해 고객의 디지털 라이프를 지원하고 있습니다. 계열사와 협력하여 기술 역량과 서비스 전문성을 강화하고 있으며, 다양한 기업 및 기관과의 협력을 통해 서비스 영역을 지속적으로 확장하고 있습니다.

가. 시니어

하이퍼코퍼레이션은 멤버십 프로그램을 기반으로 다양한 기업과의 컨소시엄을 구축하여 협업 모델을 제안하고 있습니다. 특히, 시니어 케어 사업은 회원 중심의 커뮤니티 형성을 통해 고객 만족도를 높이고 있으며, 시니어 고객 데이터를 활용하여 맞춤형 건강관리 프로그램과 서비스를 제공합니다.

단순한 케어 서비스를 넘어, 시니어 고객의 사회적 활동과 건강 관리를 포괄하는 종합 라이프케어 플랫폼으로 자리잡고 있습니다. 이를 통해 시니어 고객의 전반적인 삶의 질을 향상시키며, 멤버십 기반 서비스를 통해 고객 가치를 극대화하고 있습니다.

현재 하이퍼코퍼레이션은 국내 유수 기업들과의 컨소시엄 및 파트너십을 맺음으로써 서비스 포트폴리오 다각화와 고객 접점 강화를 추진하고 있습니다. 이러한 협력 네트워크를 통해 멤버십 서비스를 지속적으로 확장하고 있으며, 시니어 고객에게 맞춤형 솔루션을 제공하여 시장 경쟁력을 강화할 예정입니다.

나. 주니어

프리미엄 키즈클럽 블루타이거와 프로맘킨더는 영유아와 부모를 대상으로 다양한 교육 및 케어 서비스를 제공하는 전문 브랜드입니다. 양질의 교육 콘텐츠와 맞춤형 케어 프로그램을 통해 부모와 아이 모두에게 높은 만족도를 제공하며, 성장 단계별로 특화된 서비스를 지속적으로 개발하고 있습니다.

블루타이거와 프로맘킨더는 2019년 론칭 이후 국내 영유아 시장에서 두각을 나타내며, 경쟁사 대비 뛰어난 매출 성과와 확장세를 기록하고 있습니다. 특히 연평균 50% 이상의 견고한 성장률을 유지하며 시장을 선도하고 있으며, 누적 회원 수 약 17만 명으로 국내 멤버십 클럽 중 가장 많은 회원을 확보하고 있습니다.

3) 테크사업부문

당사는 (주)하이퍼프리즘, (주)핑거랩스, (주)핑거버스, (주)이모션글로벌을 통해 블록체인 등과 같은 뉴테크를 활용해 사업을 전개하고 있습니다. 특히 당사 대표 플랫폼인 'Xclusive'에서는 블록체인의 탈중앙화된 분산원장 기술을 통해 크리에이터가 소유권을 인정받아 한정된 시청권을 발행할 수 있습니다. 또한 해당 시청권을 구매한 소비자는 소유한 시청권을 재판매 또는 대여가 가능하며 이러한 모든 거래 시 창작자에게 재판매 수수료를 정산해 크리에이터 및 구매자 등에게 수익이 돌아갈 수 있습니다. 이러한 수익 모델은 기존 플랫폼들의 수익 모델의 한계와 소유권 독점 및 콘텐츠 획일화 같은 문제를 해결하여 새로운 경제 생태계를 만들기 위해 노력하고 있습니다.

현재 대표적인 IP는 '글로벌 매직 오디션 SBS 더매직스타', 'Begins≠Youth'등이 있으며 'Begins≠Youth'의 경우 2023년 5월 프랑스 파리에서 세계 최초 웹 3.0 콘텐츠 유통소식을 발표한 후 글로벌 트렌딩 1위, 뉴적 페이지 뷰 157만 뷰, 누적 순 방문자 90만 명을 돌파했습니다.

또한 플랫폼 사업 외에 콘텐츠 IP를 적극적으로 유치 및 투자를 하기 위해 자회사 하이퍼프리즘을 통해 다수의 콘텐츠 제작사, 크리에이터, 엔터테인먼트와의 미팅을 통해 콘텐츠 IP를 적극적으로 유치 및 투자하고 있으며 WEB 3.0 플랫폼 구축 및 운영을 통해 고객이 디지털 환경에서 경쟁력을 유지할 수 있도록 지원합니다. WEB 3.0 기술을 활용하여 보다 안전하고 효율적인 광고 환경을 제공하며, 이를 통해 고객의 브랜드 인지도를 높이고, 소비자와의 상호작용을 강화합니다. 이러한 플랫폼은 사용자 경험을 최적화하고, 광고 효과를 극대화하기 위해 지속적으로 개선되고 업데이트됩니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 주요상표등 | 제29기 1분기 | 제28기 | 제27기 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 커머스 | 상품 | 게이밍 마우스,게이밍 모니터,TV, 공유기, 게이밍 휠, 소형가전 외 | 로지텍 외 | 17,659 | 93.27 | 57,287 | 97.99 | 42,885 | 82.40% |

| 라이프케어 | 신약, 서비스 | 국소용 비마약성 진통제, 알츠하이머병, 치매치료제 및 진단키드, 연구용역, 회원권 | 프로맘킨더, 블루타이거 | 735 | 3.88 | 938 | 1.61 | - | - |

| 테크 | 제품 | 공연 수입, 콘텐츠 IP 투자 | - | 540 | 2.85 | 238 | 0.41 | - | - |

| 기타 | 제품 | 가정간편식(떡볶이 외) | 추억의 국민학교 떡볶이 뉴트로, COOK-TOK 외 | - | - | - | 9,157 | 17.60% | |

| 합계 | 18,934 | 100 | 58,463 | 100% | 52,042 | 100.00% | |||

(*1) 당사는 떡볶이 제조 업체인 에스제이코레를 2020년 12월에 취득하였고 2021년 2월에 합병하여 HMR사업부문으로 운영하였으며, 2024년 3월 영업양도를 결정하여 사업부를 매각하였습니다. 자세한 사항은 2024년 2월 16일 기 공시한 『주요사항보고서(영업양도결정)』의 내용을 참고하시기 바랍니다.

나. 주요 제품 등의 가격변동추이

- 커머스사업은 판매상품의 종류가 다양하고(판매금액이 상이) 사업 및 거래조건, 환율 등에 따라 공급가격이 결정되므로 상품의 단가 산출 및 가격 변동추이를 나타내는것이 어렵습니다.

- 라이프케어사업부문은 연구용역 등으로 가격의 변동은 없습니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 매입 현황

- 커머스사업부문과 라이프케어사업부문은 위 내용에 해당사항이 없습니다

나. 주요 원재료 등의 가격변동추이

- 커머스사업은 상품을 위주로 하는 사업으로 주기적, 반복적으로 구매하고 있는 원재료는 없습니다.

- 라이프케어사업부문은 연구용역 등으로 가격의 변동은 없습니다.

다. 생산능력 및 생산능력의 산출근거

- 커머스사업은 당사의 상품유통을 원하는 업체와 계약을 맺어 상품을 판매함으로 생산능력 산정이 어렵습니다.

- 라이프케어사업은 연구기업의 특성상 생산능력(프로젝트 수행능력)은 연구원의 기본자질과 풍부한 경험의 정도에 의해서 좌우되므로, 생산능력이 실험기계나 연구실의 단순한 인프라의 규모로 산정되지는 않습니다.

라. 생산설비의 현황 등

| 1) 자산항목 :리스_건물 | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 정부보조금 | 제29기 1분기말 장부가액 |

비고 | |

| 증가 | 감소 | |||||||||

| 본사 커머스 라이프케어 테크 |

임차 | 본사 | 사무실 | 3,593,931 | - | 33,647 | 177,450 | - | 3,382,834 | - |

| 커머스 | 사무실 | - | - | - | - | - | - | - | ||

| 라이프케어 | 사무실 연구실 |

1,222,308 | - | - | 69,337 | - | 1,152,971 | - | ||

| 테크 | 사무실 | 441,893 | 277,561 | - | 36,266 | - | 683,188 | - | ||

| 합 계 | 5,258,132 | 277,561 | 33,647 | 283,053 | - | |||||

| 2) 자산항목 : 비품 | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 정부보조금 | 제29기 1분기말 장부가액 |

비고 | |

| 증가 | 감소 | |||||||||

| 본사 커머스 라이프케어 테크 |

자가 | 본사 | 사무실 | 150,208 | - | 2,399 | 9,889 | - | 137,920 | - |

| 커머스 | 사무실 | 25,917 | - | - | 2,456 | - | 23,461 | - | ||

| 라이프케어 | 사무실 연구실 |

86,447 | 6,734 | - | 5,196 | - | 87,984 | - | ||

| 테크 | 사무실 | 3,921 | 58,708 | - | 1,279 | - | 61,350 | - | ||

| 합 계 | 266,493 | 65,442 | 2,399 | 18,820 | - | |||||

| 3) 자산항목 :시설장치 | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 정부보조금 | 제29기 1분기말 장부가액 |

비고 | |

| 증가 | 감소 | |||||||||

| 본사 커머스 라이프케어 테크 |

자가 | 본사 | 사무실 | 798,760 | - | - | 44,420 | - | 754,340 | - |

| 커머스 | 사무실 | - | - | - | - | - | - | - | ||

| 라이프케어 | 사무실 연구실 |

1,157,065 | 221,121 | - | 74,305 | - | 1,303,881 | - | ||

| 테크 | 사무실 | - | 7,100 | - | 237 | - | 6,863 | - | ||

| 합 계 | 1,955,825 | 228,221 | - | 118,962 | - | 2,065,084 | - | |||

| 4) 자산항목 :연구용기기 | (단위 : 천원) |

| 사업소 | 소유 형태 |

소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 정부보조금 | 제29기 1분기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||||

| 본사 | 자가 | 본사 | 연구소 | - | 1,730 | - | 58 | - | 1,672 | - |

| 합 계 | - | 1730 | - | 58 | - | 1672 | - | |||

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제29기 1분기 |

제28기 | 제27기 | |

|---|---|---|---|---|---|---|

| 테크 | 콘텐츠 IP 및 모바일쿠폰 | 공연수입 외 | 수 출 | - | - | - |

| 내 수 | 540 | 238 | - | |||

| 합 계 | 540 | 238 | - | |||

| 라이프케어 | 신약 및 서비스매출 | 연구용역 외 | 수 출 | - | - | - |

| 내 수 | 735 | 938 | - | |||

| 합 계 | 735 | 938 | - | |||

| 커머스 | 상품매출 | 모니터/마우스 외 | 수 출 | - | - | - |

| 내 수 | 17,659 | 57,287 | 42,885 | |||

| 합 계 | 17659 | 57,287 | 42,885 | |||

| 기타 | 제품매출 | 가정간편식 | 수 출 | - | - | 4,358 |

| 내 수 | - | - | 4,799 | |||

| 합 계 | - | - | 9,157 | |||

| 합 계 | 수 출 | - | - | 4,358 | ||

| 내 수 | 18,934 | 58,463 | 47,684 | |||

| 합 계 | 18934 | 58,463 | 52,042 | |||

나. 판매경로 및 판매방법 등

1) 판매조직

| 커머스사업본부 |

| 유통사업팀 |

2) 판매경로

바이오사업부문은 당사의 주 개발품인 바닐로이드 수용체의 차단제 기전의 진통제와 알츠하이머성 치매 치료제인 RAGE 억제제 신약 후보물질에 대해 다국적제약사인 독일의 그루넨탈 제약 및 로슈사에 직접 공동연구 및 기술이전 계약을 체결하였습니다.

커머스사업부문은 용산 및 전국의 주요 판매 채널을 통한 직접판매와 G-마켓, 옥션,11번가,인터파크 등과 쿠팡/위메프 등의 소셜커머스 시장, On-line 쇼핑몰 및 홈쇼핑등의경로를 통해 판매를 하고 있습니다.

3) 판매방법 및 조건

커머스사업부문은 용산 및 전국의 주요 직접 판매 채널과 쿠팡, G마켓,옥션,11번가,인터파크 등 On-line 쇼핑몰 및 홈쇼핑등으로 판매를 하고 있으며, 판매즉시 결제 및 2개월내 현금으로 회수하고 있습니다.

4) 판매전략

커머스사업부문은 각 판매채널별 매출 목표달성에 따른 각각의 유통 단계별 판매 가격차별화 제도를 시행하고 있습니다.

5) 수주상황

보고서 제출일 현재 현재 당사 재무제표에 중요한 영향을 미치는 장기공급계약 수주현황은 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

회사는 경영활동과 관련하여 신용위험, 유동성위험 및 시장위험 등 다양한 금융위험에 노출되어 있습니다. 회사는 금융위험이 경영에 미칠 수 있는 불리한 효과를 최소화하기 위해 노력하고 있습니다. 또한 외화표시 자산 및 부채의 발생시 환율변동에 의한 리스크를 최소화하여 재무구조의 건전성 및 예측 가능 경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 만전을 기하고 있습니다. 자세한 사항은 III. 재무에 관한 사항 5. 재무제표 주석 40. 위험관리를 참고하시기 바랍니다.

나. 파생상품 및 풋백옵션 등 거래현황

당분기말 현재 파생상품 내역은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당분기 | 전기말 |

| 파생상품자산 | 159 | 864 |

| 파생상품부채 | 5,345 | 10,210 |

| 전환우선주부채 | - | - |

※ 파생상품은 당사가 발행한 복합금융상품(전환사채)으로부터 분리한 전환권대가 및 옵션에 대한 내재파생상품으로 자세한 사항은 III. 재무에 관한 사항 5. 재무제표 주석 10. 파생상품자산 및 19. 사채 및 파생상품부채, 20 전환우선주부채를 참고하시기 바랍니다.

6. 주요계약 및 연구개발활동

가. 주요계약

(1) 라이센스아웃(License-out)계약 및 라이센스인(License-in)계약

보고서 작성기준일 현재 해당사항 없습니다.

(2) 주요 공동개발 및 협업

(가) 기술도입계약

① 품목 : 알츠하이머병 예측기술(국내 전용실시권/해외 전용실시권)

| 계약상대방 | 서울대산학협력단 |

| 계약내용 | 계약기술의 제공 및 국내외 실시권 허여 |

| 대상지역 | 국내/해외 |

| 계약기간 | 최초 계약 체결일: 2017.10.23 (국내전용실시권) 추가 계약 체결일: 2019.07.09 (해외전용실시권) 추가 계약 체결일: 2020.11.30 계약종료일:특허권 존속기간 만료일까지 |

| 총계약금액 | (*1) |

| 지급 금액 | (*1) |

| 계약 조건 | (*1) |

| 회계처리방법 | 경상연구개발비(당기비용 인식) |

| 대상 기술 | 1. 계약기술1: 혈액 검사 항목의 뇌의 아밀로이드 베타 축적 관련 질환 진단용 용도 2. 계약기술2: 뇌의 베타 아밀로이드 축적 감별용 혈중 바이오마커 3. 계약기술3: 혈장 내 아밀로이드 베타의 농도를 통해 알츠하이머병을 임상학적 및 병리학적으로 모니터링하는 방법 |

| 개발진행경과 | 상기 기술을 포함한 여타 기술을 이용하여 간단한 혈액검사로 알츠하이머병을 예측하는 기술로 개발 |

| 기타 사항 | 퀀타매트릭스와 공동개발을 통해 식약처 품목허가 취득 신의료기술평가 보완연구 진행중 |

(*1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

(나) 공동개발계약

① 품목 : 치매조기진단키트

| 계약상대방 | (주)퀀타매트릭스 |

| 계약내용 | 알츠하이머치매 조기진단을 위한 바이오마커 기술이전 및 조기진단키트의 독점적 판매에 관한 사항 |

| 계약체결일 | 2020.02.10 |

| 계약종료일 | 2038.03.22 (특허만료일까지) |

| 총계약금액 | (*1) |

| 수수(지급)방법 | (*1) |

| 계약 조건 | (*1) |

| 진행경과 | 신의료기술평가 보완연구 진행중 |

(*1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

② 품목 : 천식치료제(MDR-6013)

| 계약상대방 | 서울대학교산학협력단 |

| 계약내용 | 천식치료제로서 TRPV1 antagonist(MDR-6013)의 활용방안 |

| 계약체결일 | 2021.03.02 |

| 계약종료일 | 2022.03.01 (추가연장, 2022.03.02~2022.12.31) |

| 총계약금액 | (*1) |

| 수수(지급)방법 | (*1) |

| 계약 조건 | (*1) |

| 진행경과 | 완료 |

(*1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

(다) 위탁연구계약

① 품목 : 치매치료제(NLRP3)

| 계약상대방 | 전남대학교산학협력단 |

| 계약내용 | NLRP3 Inflammasome 저해제 기전의 치매치료제 개발을 위한 저분자 약물합성 |

| 계약체결일 | 2021.03.12 |

| 계약종료일 | 2023.02.28 |

| 총계약금액 | (*1) |

| 수수(지급)방법 | (*1) |

| 계약 조건 | (*1) |

| 진행경과 | 완료 |

(*1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

② 품목 : 치매치료제(NLRP3)

| 계약상대방 | 중원대학교산학협력단 |

| 계약내용 | 신약후보물질에 대한 약동학 연구 NLRP3 inhibitor 개발 단계 중 PK와 플라즈마 안정성 |

| 계약체결일 | 2022.09.23 |

| 계약종료일 | 2023.03.23 |

| 총계약금액 | (*1) |

| 수수(지급)방법 | (*1) |

| 계약 조건 | (*1) |

| 진행경과 | 진행중 |

(*1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

(라) 임상1상 계약 현황

① 품목 : 비마약성진통제(MDR-652)

| 계약상대방 | 계약내용 | 계약체결일 | 계약종료일 | 총계약금액 | 수수(지급)방법 | 계약조건 | 진행경과 |

|---|---|---|---|---|---|---|---|

| (주)제뉴원사이언스 | MDR-652 gel 장기 및 가속안전성 | 2019.05.16 | 2022.05.16 | (*1) | (*1) | (*1) | 완료 |

| MDR-652 gel 생산 | 2022.04.06 | 2025.04.05 | (*1) | (*1) | (*1) | 완료 | |

| MDR-652 겔 안정성 시험 | 2022.04.26 | 장기안전성(36개월) 가속안전성(6개월) 완료일까지 |

(*1) | (*1) | (*1) | 진행중 | |

| (주)에스티에이블 | MDR-652 및 대사체 안정동위원소합성 | 2021.10.26 | 2022.02.28 | (*1) | (*1) | (*1) | 완료 |

| MDR-652 대사체 분석 및 성적서 발행 | 2021.10.29 | 공급완료일까지 | (*1) | (*1) | (*1) | 완료 | |

| C&R Research | 1% MDR-652 겔 임상1상 시험의 관리업무 | 2021.11.01 | 위탁업무완료일 | (*1) | (*1) | (*1) | 진행중 |

| (주)바이오메디앙 | 임상1상 시료분석 | 2021.11.04 | 결과보고서 검토승인 완료일까지 |

(*1) | (*1) | (*1) | SAD/MAD검체 인수인계완료 |

| ㈜사이클룩스 | 1% MDR-652 겔 신경병증성통증 임상1상 시험과 관련한 업무위탁 |

2022.01.03 [재_2022.04.05] |

위탁업무 완료일까지 | (*1) | (*1) | (*1) | 4차단계 진행중 |

| J2HBIOTECH | 임상1상 시험용 MDR-652 합성 | 2022.01.26 | 공급완료일 | (*1) | (*1) | (*1) | 완료 |

| 한림대성심병원 | MDR-652 임상1상 시험 | 2022.03.31 | 2023.07.31 [DB Lock] |

(*1) | (*1) | (*1) | 완료 |

| (주)케이알메딕스 | 임상시험모집공고 | 2022.05.04 | 모집인원달성 | (*1) | (*1) | (*1) | 완료 |

| 한림대성심병원 자문 |

임상시험 안전성 평가위원회 자문료 | 2022.05.26 | 2022.12.31 | (*1) | (*1) | (*1) | 완료 |

주1) 계약 세부내용의 경우 기밀사항에 해당하므로, 기재하지 않았습니다.

나. 연구개발활동

(1) 연구개발활동의 개요

당사는 치매치료제,신경병증성 통증 치료제,치매조기진단키트를 개발하고 있습니다.

치매치료제는 치매 발생 및 진행 기전에서 새롭게 연구되며, 많은 지지를 받고 있는 염증 가설에 기반한 치료제를 개발하고 있습니다. 당사는 치매 원인 물질로 지목된 베타아밀로이드 기전 관련 물질을 타켓으로 하여 다양한 치료제를 개발해 왔으며, 새로운 치매 치료 타켓 물질인 NLRP로 그 연구를 확대하였습니다. 현재 다수의 hit 물질이 개발되어, lead 물질로서 평가를 수행 중입니다.

신경병증성 통증 치료제는 비마약성 진통제로서 MDR-652를 개발하여, 2022년 12월말 현재 임상1상 시험을 한림대학교 성심병원에서 진행하였으며, 2023년 3월 최종 임상1상 시험보고서가 완료되었습니다. 비임상시험에서 보여준 탁우러한 효능과 임상1상 시험에서 증명된 인체 안정성을 바탕으로 현재 국내외 제약사에 기술이전을 추진하고 있습니다.

퀀타매트릭스와 공동개발하고 있는 치매조기진단키트는 2021년12월 진단키트의 건강보험급여 등재를 위한 신의료기술평가 신청하였으며, 2022년 10월에 수정/보완(추가 논문 발표)이 요구되어, 2023년 7월 보완사항을 반영하여 신의료기술평가를 재신청하였습니다.

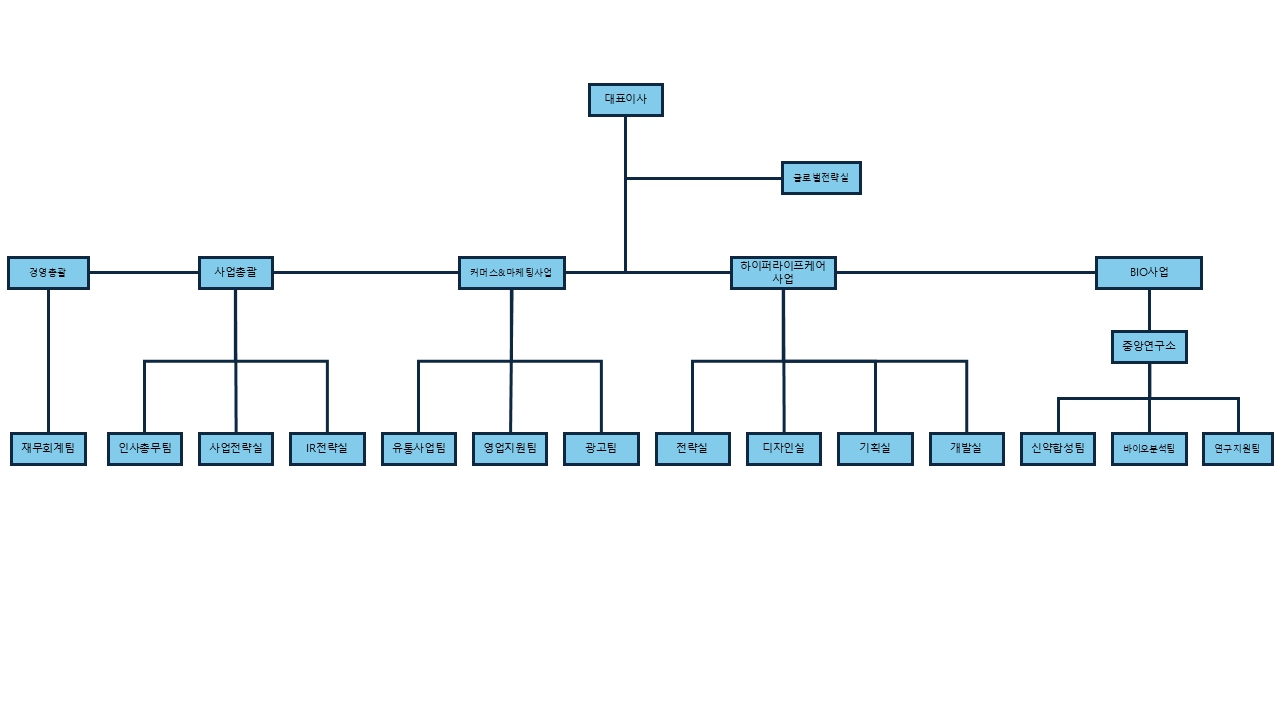

(2) 연구개발 담당조직

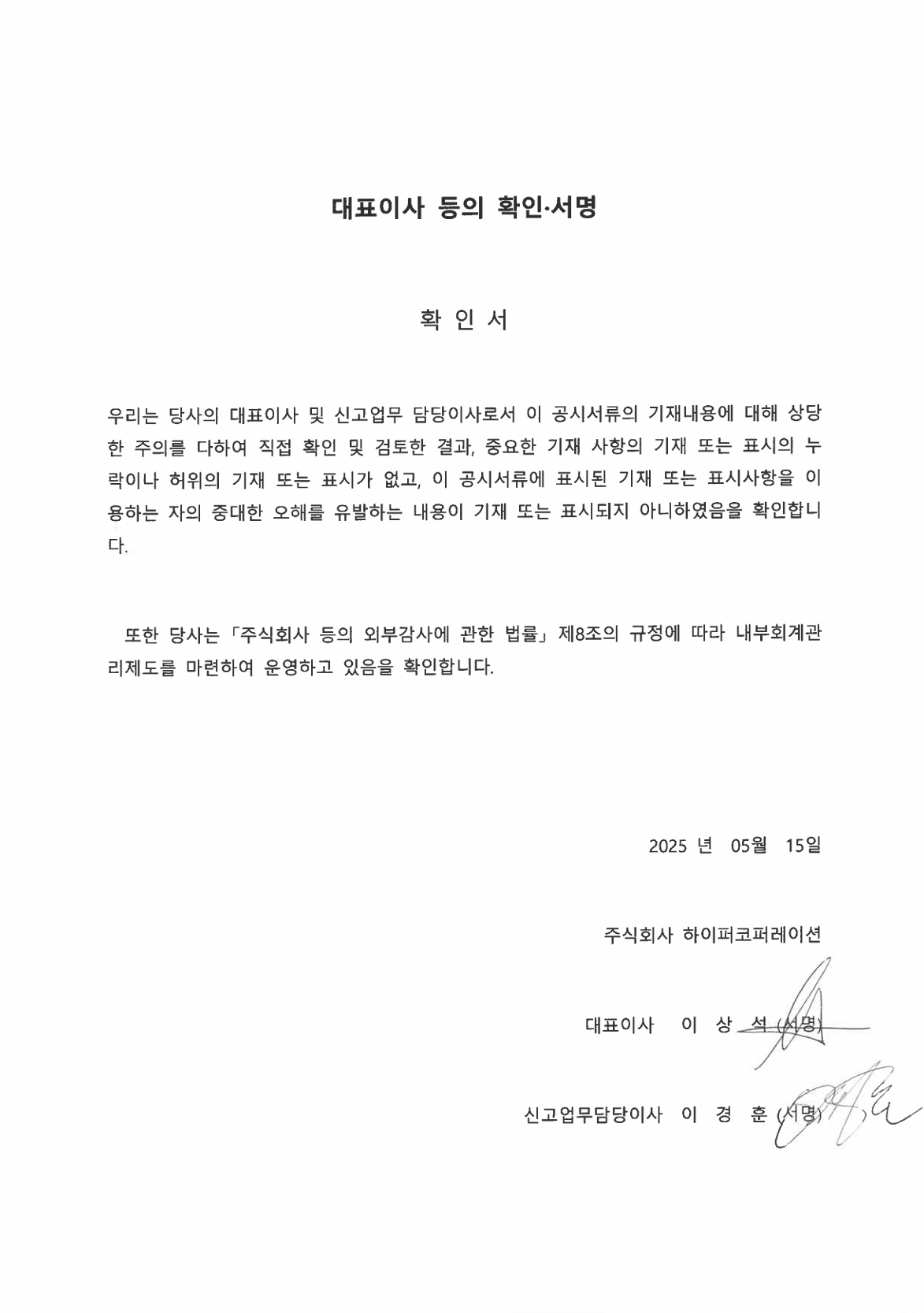

(가) 연구개발 조직 개요

당사의 연구개발 조직은 중앙연구소(서울 소재) 산하 2개팀으로 구성되어 있으며, 그현황은 다음과 같습니다.

① 연구개발 조직 구성

| 연구소 | 팀 | 주요업무 |

| 중앙연구소 | 신약합성팀 | 신규 약화학물 합성 및 분석 |

| 바이오분석팀 | 신규 약화학물의 세포 및 동물 독성, 효능 및 행동 평가 |

② 조직도

|

|

중앙연구소_조직도_1 |

나) 연구개발 인력 현황

공시서류 작성기준일 현재 당사는 박사급 4명, 석사급 5명 등 총 9명의 연구인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

① 연구개발 인력 현황

(단위 : 명)

| 구 분 | 인원 | ||||

| 박사 | 석사 | 기타 | 합계 | ||

| 중앙연구소 | 연구소장 | 1 | - | - | 1 |

| 신약합성팀 | 1 | 2 | - | 3 | |

| 바이오분석팀 | 2 | 3 | - | 5 | |

| 합 계 | 4 | 5 | - | 9 | |

(다) 핵심 연구인력

당사의 핵심 연구인력은 연구소장인 임재홍, 연구실무 총괄 및 합성팀장, 개발과 관련하여 프로젝트 매니저 역할을 수행하고 있는 강진미, 백수정 팀장 등 입니다.

연구소장인 임재홍은 영국 옥스퍼드대학교 종양학과에서 Dept. Lecturer로 근무 중 본사에 채용되었으며, 면역학/종양학/방사선 연구를 20여년 수행하였습니다.

신약합성팀장을 맡고 있는 강진미 박사는 서울대학교 박사출신으로서 다년간 신약합성의 경험을 갖고 있어, 본사의 신약합성을 이끌고 있습니다.

바이오분석팀장을 맡고 있는 백수정 박사는 한양대학교 의생명공학 박사 학위 취득 후 바이오 기업에서의 다양한 실무 경험을 바탕으로 바이오분석팀을 이끌고 있습니다.

① 핵심/연구인력 현황

| 직위 | 성명 | 담당업무 | 주요경력 | 주요 연구실적 |

| 연구소장 (상무) |

임재홍 | 연구소 총괄책임 |

(2020.10 ~ 현재)

University of Oxford/Dept. Oncology

University of Oxford/Dept. Oncology

The Children’s of Philadelphia

University of Pennsylvania

National Institute of Advanced Science

연세대학교 화학공학 박사 |

[논문] 1. Structure-based discovery and development of novel 2. FGF2 alters macrophage polarization, tumour immunity 3. Radiation combined with macrophage depletion promotesadaptive immunity and potentiates checkpoint blockade 4. Protocols for murine/mouse platelets isolation and their 5. Low dose angiostatic treatment counteracts radiotherapy-induced tumour perfusion and enhances the anti-tumoureffect (2016, Oncotarget) 6. RhoC and ROCKs regulate cancer cell interactions with 7. G-CSF rescues tumor growth and neo- angiogenesis during liver metastasis under host angiopoietin-2 deficiency 8. Recuitment of a myeloid cell subset (CD11b/ Gr1(mid)) via CCL2/CCR2 promotes the development of colorectal cancer liver metastasis (2013, Hepatol) 9. Recruitment of myeloid cells to the tumor microenvironment supports liver metastasis (2013, Oncoimmunol)

[특허] O-GlcNAcase 저해활성을 갖는 화합물 및 이의 용도 |

| 책임연구원 (부장) |

강진미 | 신약합성팀장 |

(2021~현재) ㈜하이퍼코퍼레이션 중앙연구소 책임연구원 ㈜큐라켐 부장 ㈜케이알씨씨 과장 |

[논문] 1.DiscoveryofanOrallyBioavailableBenzofuranAnalogueThatServesasaβAmyloid Aggregation Inhibitor for the PotentialTreatment of Alzheimer’s Disease 2.Functional Group-Dependent Induction of Astrocytogenesis and Neurogenesis by Flavone Derivatives 3.Discoveryof1-(1H-indazol-4-yl)-3-((1-phenyl-1H-pyrazol-5-yl)methyl)ureasaspotentandthermoneutralTRPV1antagonists (2020년,Bioorg.Med.Chem.Lett) 4.2-(HalogenatedPhenyl)acetamidesandpropanamidesaspotentTRPV1antagonists (2021년,Bioorg.Med.Chem.Lett)

[학회포스터발표] 1.Thesynthesisof[carbonyl-2-14C]Amoxicillin

[특허] 1.O-GlcNAcase저해활성을갖는화합물및이의용도 |

| 책임연구원 (차장) |

백수정 | 바이오분석팀장 | (2023~현재) ㈜하이퍼코퍼레이션 중앙연구소 책임연구원 (2022~2023) ㈜바오밥에이바이오 책임연구원 (2019~2022) ㈜메디노 과장 (2018~2019) ㈜에빅스젠 선임연구원 (2016~2018) ㈜셀리버리 선임연구원 (2010~2016) 한양대학교 의생명공학 줄기세포 및 발생신경생물학 박사 |

[논문] 1. Prognostic Role of Serum Levels of Uric Acid in Amyotrophic Lateral Sclerosis. J Clin Neurol. 2015 Oct;11(4):376-82. 2. Recombinant human erythropoietin reduces aggregation of mutant Cu/Zn-binding superoxide dismutase (SOD1) in NSC-34 cells Neurosci Lett. 2011 Oct 24;504(2):107-111. [학회포스터발표] 1. 척수손상에 대한 성인 측두엽 유래 신경줄기세포의 임상시험 최적화를 위한 최종 단계의 전임상 시험, 중소기업기술정보진흥원(2019.12.02-2020.12.01) 2. 신생아 난치성 뇌질환 대상 효능증진 차세대 줄기세포치료제 개발을 위한 신약 허가용 임상시험 수행, 한국산업기술평가관리원(2020.05.01-2022.03.31) 3. 첨단바이오의약품 원료특성 분석연구(1), 식품의약품안전처(2020.02.01-2021.11.30) 4. 혈뇌장벽(BBB)-투과성 Parkin융합 재조합단백질 「iCP-Parkin 바이오신약 후보물질」의 작용기전 (MoA) 결정, 비임상 시험완료 및 임상시험 허가, 한국보건산업진흥원(2018.04.30-2019.12.31) |

| 선임연구원 (대리) |

김희정 | 바이오분석팀 동물파트 |

(2023~현재) ㈜하이퍼코퍼레이션 중앙연구소 선임연구원 (2018~2023) 성균관대학교 의학과 약리학 박사 |

[논문] 1. Involvement of CYP3A4 and MDR1 in altered metabolism and transport of indinavir in 1,25(OH)2D3-treated Caco-2 cells, Eur J Pharm Sci. 2023 Apr 1:183:106396. 2. Synthetic Peucedanocoumarin IV Prevents a-Synuclein Neurotoxicity in an Animal Model of Parkinson’s Disease, Int J Mol Sci. 2022 Aug 3;23(15):8618. 3. ATF4-activated parkin induction contributes to deferasirox-mediated cytoprotection in Parkinson’s disease, Toxicol Res. 2022 Dec 8;39(2):191-199. 4. Pharmacological inhibition of AIMP2 aggregation attenuates α-synuclein aggregation and toxicity in Parkinson’s disease, Biomed Pharmacother. 2022 Dec:156:113908. 5. Amyloid-like oligomerization of AIMP2 contributes to α-synuclein interaction and Lewy-like inclusion, Sci Transl Med. 2020 Nov 11;12(569):eaax0091. 6. Therapeutic Evaluation of Synthetic Peucedanocoumarin III in an Animal Model of Parkinson's Disease, Int J Mol Sci. 2019 Nov 4;20(21):5481. [특허] 1. 혈장 내 AIMP2를 이용한 파킨슨 진환의 진단 방법, 이를 위한 조성물 및 이를 포함하는 키트(공개번호 10-2252879-000) 2. 신경퇴행성 질환 동물 모델(공개번호 10-2242790-0000) |

(3) 연구개발비용

① 연구개발비용 현황

| (단위 : 백만원) |

| 과 목 | 제29기 1분기 |

제28기 | 제27기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - | - | |

| 인 건 비 | 133 | 616 | 669 | - | |

| 감 가 상 각 비 | - | 425 | 385 | - | |

| 기 타 | 140 | 574 | 915 | - | |

| 연구개발비용 계 | 272 | 1,615 | 1,969 | - | |

| 회계처리 | 판매비와 관리비 | 272 | 1,615 | 1,969 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.44% | 2.76% | 3.78% | - | |

(4) 연구개발실적

① 연구개발진행현황

| 구분 | 품목 | 적응증 | 연구시작일 | 현재 진행단계 | 비 고 | ||

| 단계(국가) | 승인일 | ||||||

| 화학 합성 |

신약 | MDR-652 | 신경통증 | 2015년 | 임상1상(한국) | 2020년 | 임상1상, 2023년 3월 완료 |

| NLRP3 억제제 | 치매 | 2019년 | 신약후보물질 | - | - | ||

| 진단제 | 조기치매진단키트 | 치매 | 2020년 | 신의료기술 | 재신청 준비중 | 퀀타매트릭스 공동연구 | |

(가) 품목 : MDR-652

| 1. 구분 | 저분자 신약화합물 |

| 2. 적응증 | 당뇨병성 신경통증 |

| 3. 작용기전 | TRPV1 효현제 |

| 4. 제품의 특성 | 저자극 비마약성 진통제 |

| 5. 진행경과 | 임상1상 완료 |

| 6. 향후계획 | 임상2상 계획 |

| 7. 경쟁제품 | Qutenzaⓡ |

| 8. 관련논문 | Discovery of (S)-N-(3-isopropylphenyl)-2-(5-phenylthiazol-2-yl)py rrolidine-1-carboxamide as potent and brain-penetrant TRPV1 antago nist, Eur J Med Chem, 233:114191(2022) |

| 9. 시장규모 | 226억 달러(2022년) |

| 10. 기타사항 | - |

(나) 품목 : NLRP3 억제제

| 1. 구분 | 저분자 신약화합물 |

| 2. 적응증 | 알츠하이머성 치매 |

| 3. 작용기전 | NLRP3 억제를 통한 면역반응 억제 |

| 4. 제품의 특성 | 뇌혈관(BBB) 투과도가 높은 NLRP3 단일 억제제 |

| 5. 진행경과 | 리드 화합물 평가진행중 |

| 6. 향후계획 | 비임상시험 및 임상시험 계획 |

| 7. 경쟁제품 | 상용제품 없음 |

| 8. 관련논문 | Amyloid-β activates NLRP3 inflammasomes by affecting microglial i mmunometabolism through the Syk-AMPK pathway, Aging Cell, 21(5) :e13623(2022) |

| 9. 시장규모 | 126억 달러 추정 (2024) |

| 10. 기타사항 | - |

(다) 품목 : 조기치매진단키트

| 1. 구분 | 체외진단키트 |

| 2. 적응증 | 알츠하이머성 치매 |

| 3. 작용기전 | 혈액내 치매 바이오마커 검출 |

| 4. 제품의 특성 | 저렴, 빠른(3시간 미만) 진단 및 높은 정확도(80%) |

| 5. 진행경과 | 신의료기술 평가중 |

| 6. 향후계획 | 2023년 상품 출시 |

| 7. 경쟁제품 | 올리고머화 아밀로이드 베타를 이용한 알츠하이머성 치매 키트 |

| 8. 관련논문 | Application of QPLEX biomarkers in cognitively normal individuals across a broad age range and diverse regions with cerebral amyloid deposition, Exp Mol Med, 54(1):61-71(2022) |

| 9. 시장규모 | 현재 시장 형성중 |

| 10. 기타사항 | - |

② 주요 특허권 보유현황

| 번호 | 구분 | 특허명(약칭) | 출원국 | 출원일자 (한국기준) |

출원/등록번호 (한국기준) |

비 고 |

|---|---|---|---|---|---|---|

| 1 | 알츠하이머성 치매 치료 |

인지기능장애 예방,치료용 조성물 (벤조퓨란계) |

한국 유럽 미국 일본 |

2006.10.02 2009.03.16 2009.04.01 2009.03.11 |

제10-0858357호 EP2069321 제8,263,649 B2호 제5392776호 |

- |

| 2 | RAGE 모듈레이터 스크리닝 방법 | 한국 | 2007.10.15 | 제10-1110407호 | 서울대산학협력단 | |

| 3 | 페닐티오우레아 유도체를 포함하는 글루타미닐 사이클레이즈 활성 관련 질환의 예방 또는 치료용약학적 조성물 | 한국 | 2016.11.30 | 제10-1909089호 | - | |

| 4 | N-치환된 티오우레아 또는 우레아 유도체 및 이를 유효성분으로 함유하는 글루타미닐 사이클레이즈 활성 관련 질환의 예방 또는 치료용 약학적 조성물 | 한국 | 2019.06.17 | 제10-2230832호 | - | |

| 5 | O-GlcNAcase저해 활성을 갖는 화합물 및 이의 용도 | 한국 | 2020.11.23 | 출원 제 10-2020-0157343호 (PCT/KR2021/017053) |

- | |

| 6 | 알츠하이머성 진단 |

혈액내 Aβ항체 측정 진단키트 | 한국 | 2004.02.24 | 제0595494호 | - |

| 7 | 혈액내 TTR 이용한 알츠하이머병진단 키트 | 한국 | 2006.09.12 | 제10-0815504호 | - | |

| 8 | 혈장 내 아밀로이드베타의 농도를 통해 알츠하이머병을 임상학적 및 병리학적으로 모니터링하는 방법 | 한국 미국 일본 |

2015.04.30 2017.10.27 |

제10-1786859호 제10,989,720호 제6621485호 |

서울대산학협력단 | |

| 9 | 혈액 검사 항목의 뇌의 베타아밀로이드 축적 관련 질환 | 한국 | 2017.05.30 | 제10-2028799호 | 서울대산학협력단 | |

| 10 | 뇌의 베타아밀로이드 축적 감별용 혈중 바이오마커 | 한국 유럽 미국 일본 |

2018.03.21 2018.03.22 |

제10-2064060호 출원 제18 77 858.1호 제11,193,946호 제6970983 |

서울대산학협력단 | |

| 11 | 진통제 | 바닐로이드 수용체 리간드 (페닐우레아 및 페닐아미드) |

한국 호주 유럽 미국 일본 브라질 인도 |

2010.05.06 | 제10-1746016호 제2010244685호 제2427435호 제8,592,471호 제5745505호 PI1011043-7 제294075호 |

유럽특허 출원후 각국 출원 |

| 12 | 바닐로이드 수용체 리간드 (피라졸릴계 카복스아미드 및 우레아 유도체) |

한국 유럽 호주 인도 브라질 일본 |

2012.11.08 | 제10-1955442호 제2776398 제2012334065호 제358979호 BR 112014011262-2호 제6189313호 |

유럽특허 출원후 각국 출원 |

|

| 13 | 바닐로이드 수용체 리간드 II (싸이아졸계 카복스아미드 및 우레아 유도체) |

한국 유럽 미국 일본 중국 인도 브라질 호주 |

2015.11.24 | 제10-1909092호 제3224252호 제US 9,771,359호 제6422589호 제ZL201580063917,호 제348814호 출원 제BR 11 2017 010402-4호 제2015353073호 |

유럽특허 출원후 각국 출원 |

|

| 14 | 기타 | 인간락토페린의 메탄올자화효모 이용한 제조방법 | 한국 | 2003.04.04 | 제0468596호 | - |

7. 기타 참고사항

가. 업계의 현황

1) 시니어 및 주니어 헬스케어 현황 및 전망

전 세계적으로 고령 인구의 증가가 가속화되면서, 시니어 시장은 보건·주거·소비 등 경제 전반에 걸쳐 그 비중이 확대되고 있습니다. 특히 65세 이상 고령 인구는 빠른 속도로 증가하고 있으며, 이는 복지 정책과 산업 구조에 중대한 영향을 미치고 있습니다. 한국무역협회에 따르면, 전 세계 65세 이상 인구는 2020년 약 7억 명에서 2050년에는 약 15억 명으로 두 배 이상 증가할 것으로 전망됩니다.

대한민국 또한 빠르게 초고령사회로 진입하고 있으며, 2024년 기준 국내 65세 이상 인구는 약 1,024만 명으로 전체 인구의 약 20%를 차지하고 있습니다(Korea Times). 이 같은 고령화 추세는 실버산업의 급속한 확대를 견인하고 있으며, 2024년 약 90조 원으로 추정되는 국내 시장 규모는 2030년까지 약 124조 원에 이를 것으로 예측됩니다. 주요 성장 영역은 건강 관리, 돌봄 서비스, 고령자 맞춤 주거, 여가 및 웰니스 관련 산업 등으로 다양화되고 있습니다.

시장 성장은 의료 및 돌봄 서비스 확대뿐만 아니라, 주거 안정, 건강 관리, 여가 및 웰빙 영역까지 폭넓게 이루어지고 있습니다. 특히 고령 1인 가구의 증가와 가족 구조 변화로 인해 정서적 고립에 대한 사회적 문제 인식이 높아지고 있으며, 이에 따라 고령자의 정서 케어, 커뮤니티 참여, 사회적 연결성 강화 등 새로운 수요가 부각되고 있습니다. 기술을 활용한 비대면 심리 지원 서비스, 시니어 맞춤형 콘텐츠, 디지털 커뮤니티 플랫폼 등은 시니어 산업의 다음 성장 영역으로 주목받고 있습니다.

하이퍼코퍼레이션은 고령화 사회에서 요구되는 다양한 니즈에 대응하기 위해, 정서 케어와 사회적 연계 기반의 디지털 서비스 모델을 검토하고 있습니다. 특히 국내 유수 기업들과의 컨소시엄을 통해 시니어 특화 콘텐츠 및 커뮤니티 기반 플랫폼 구축을 추진 중이며, 비대면 심리 지원, 여가 프로그램, 사회적 참여 유도 등 다각적인 솔루션을 공동 개발할 계획입니다. 이를 통해 고령자 삶의 질 향상을 도모하는 동시에, 시니어 헬스케어 생태계 내에서 지속 가능한 플랫폼 기반 비즈니스를 확대해 나갈 것입니다.

국내 주니어 산업은 저출산이라는 구조적 한계에도 불구하고 프리미엄 소비문화와 가족 중심의 가치관 변화에 힘입어 지속적인 성장세를 보이고 있습니다. 글로벌 컨설팅 기업 맥킨지에 따르면, 국내 키즈 산업 시장 규모는 2025년 약 58조 원에 이를 것으로 전망됩니다. 출산율 하락으로 인해 가정당 자녀 수는 줄어들었지만, 오히려 부모들이 한 명의 자녀에게 집중적으로 소비하는 경향이 강화되고 있습니다. 이러한 현상은 '텐포켓(10 Pocket)' 문화로 표현되며, 부모뿐 아니라 조부모, 친척, 지인 등 가족 전체가 자녀를 위해 지출을 아끼지 않는 모습을 보여줍니다.

특히 맞벌이 증가로 가계 소득이 향상되면서 이러한 소비 경향이 더욱 뚜렷해지고 있습니다. 통계청에 따르면, 신혼부부 맞벌이 비중은 2018년 47.5%에서 2023년 58.2%로 증가하였고, 초혼 신혼부부의 연간 평균소득도 7,265만 원으로 전년 대비 7.0% 늘었습니다. 경제적 여력이 커지면서 부모들은 자녀 교육과 놀이에 대한 투자를 확대하고 있으며, 자녀에게 최상의 환경과 경험을 제공하려는 경향이 두드러지고 있습니다.

이러한 배경 속에서 키즈카페 산업은 빠르게 변화하고 있습니다. 부모들이 자녀의 체험 콘텐츠를 적극 지원하려는 경향이 뚜렷해지면서, 어린 자녀를 동반할 수 있는 공간의 한계로 인해 ‘키즈카페’의 필요성이 높아지고 있습니다. 키즈카페는 단순 놀이 공간을 넘어 체험형, 직업체험형, 학습·독서형 등 특화 콘셉트를 갖춘 복합 놀이문화 공간으로 진화하고 있습니다. 조사에 따르면 부모의 97.7%가 키즈카페를 방문한 경험이 있으며, 미취학 아동 부모 중 80% 이상이 "자녀가 안전하게 뛰어놀 수 있는 공간"을 찾아 키즈카페를 이용한다고 응답했습니다.

키즈카페 산업의 성장 전망은 긍정적입니다. 엠브레인 트렌드모니터가 전국 만 25~54세의 미취학 아동 및 초등생 자녀를 둔 900명을 대상으로 실시한 ‘2025 키즈카페 관련 U&A 조사’에 따르면, 부모의 82.9%가 앞으로도 키즈카페를 이용할 의향이 있다고 밝혔고, 64.6%는 대형 키즈카페의 등장을 예상하고 있습니다. 또한, 85.0%의 부모는 키즈카페에 다양한 체험·학습 프로그램이 더 많아지길 바라고, 80.2%는 부모 편의시설 확충을 원하고 있습니다. 이는 키즈카페가 가족 친화적 복합문화 공간으로 발전할 가능성을 시사하며, 프리미엄 키즈 비즈니스가 고부가가치를 창출할 분야로 주목받고 있음을 보여줍니다.

이러한 흐름 속에서 하이퍼코퍼레이션은 부모들의 프리미엄 소비 성향과 안전하고 체험 중심의 놀이 공간 수요를 반영하여, 기존 키즈 특화 서비스를 강화하고 신규 키즈케어 프로그램을 도입할 예정입니다. 또한, 온오프라인 연계형 키즈 플랫폼을 구축하여 부모와 자녀 모두에게 가치 있는 경험을 제공하고, 지역별 거점 확장을 통해 다양한 고객층을 확보할 방침입니다. 이를 통해 하이퍼코퍼레이션은 주니어 산업에서 선도적 입지를 구축하고 지속 가능한 성장 기반을 마련할 것입니다.

2) 신약사업부문

(가) 세계 의약품 시장 동향

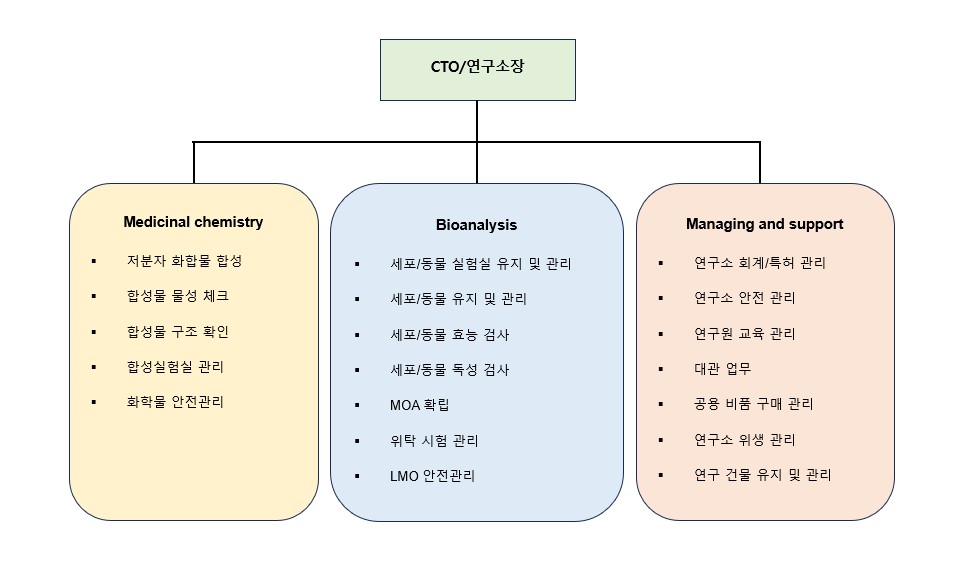

① 세계 의약품시장 동향

세계 제약시장은 매년 꾸준한 성장세를 보이고 있습니다. 최근 중국을 비롯한 이머징마켓의 제약시장 수요 급증과 세계적인 인구 고령화 추세에 따른 노인성 질환에 대한치료 수요 급증 등의 원인으로 인하여 앞으로 꾸준한 성장을 보일 것으로 전망하고 있습니다. 최근 전세계적인 경기침체에도 불구하고 의약품 시장이 성장한 것은 상당 부문 아시아 및 중남미 지역의 시장 확대에 기인합니다. 이러한 세계 의약품 시장의 확대 추세는 최근의 산업 환경 변화에 따른 영향으로 볼 수 있습니다. 세계적인 인구 고령화 추세에 따라 치매, 중풍, 파킨슨병 등 노인성 질환에 대한 치료 수요가 빠르게증가하고 있습니다. 이와 함께 소득 증대 및 생활 패턴의 변화와 삶의 질 향상으로 인한 건강증진 및 유지를 위한 의료 분야의 지출이 크게 확대되고 있습니다.

세계보건기구(WHO)는 2020년경 고혈압, 당뇨, 관절염 등 만성질환이 전 세계 질병의70%를 차지할 것이라는 전망을 내놓은 바 있습니다. 또한, 소득증대 및 생활패턴의 변화로 삶의 질 향상이 미래사회의 화두로 등장하면서 건강증진 및 유지를 위한 의료분야의 지출이 크게 확대되고 있습니다.

세계 의약품시장은 1조 3,206억달러(2022년 기준 약 1,756조원)로, 연평균 4~9%의 성장세를 지속하고 있습니다.

|

|

세계의약품시장규모_1 |

[출처 : 2023 제약바이오산업 DATABOOK, 한국제약바이오협회]

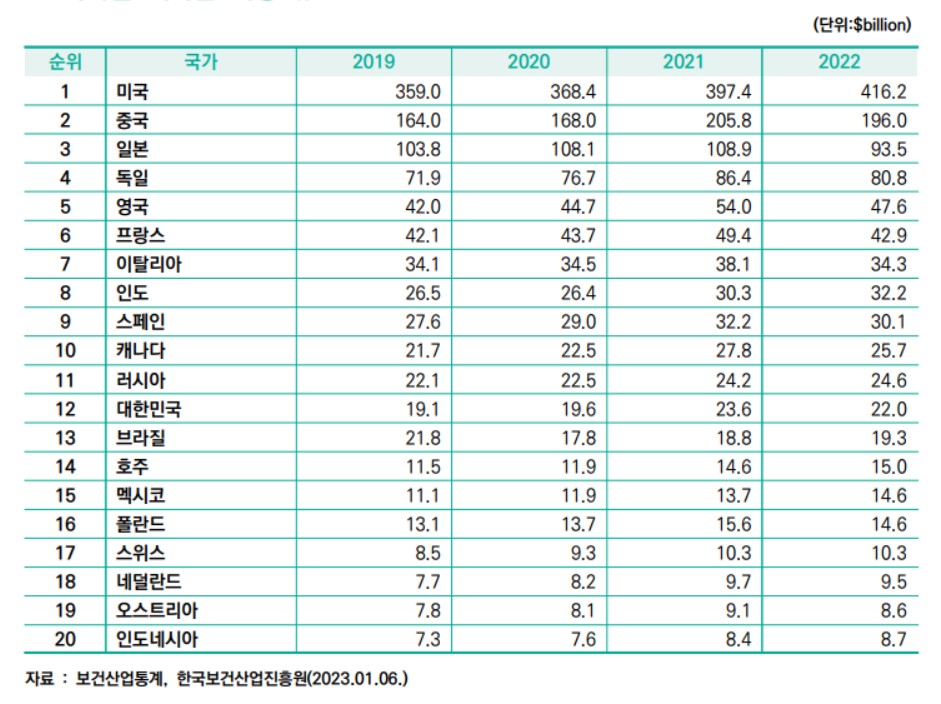

② 지역별 시장 동향

미국, 유럽 등 선진국 시장은 블록버스터급 신약의 특허만료, 신약승인 건수 감소, 제네릭 중심의 의료정책 등으로 저 상장이 예상되나, 아시아/아프리카등 파머징 국가들은 경제성장, 의료접근성개선, 의약품 수요증가 등의 요인으로 향후 높은 성장을 지속하며 세계 의약품시장의 성장을 견인할 전망입니다.

2021년 대륙별 의약품 시장 규모는 북미지역의 시장점유율이 6,077억 달러로 전체 시장의 47.5%를 차지하며 여전히 부동의 1위를 기록하고 있으며, 그 뒤로 아프리카/아시아/호주 3,161억 달러(24.7%), 유럽 3,086억 달러(24.1%), 라틴아메리카 480억 달러(3.7%) 순으로 비중이 높게 나타나고 있습니다.

|

|

국가별의약품시장규모 |

[출처 : 2023 제약바이오산업 DATABOOK, 한국제약바이오협회]

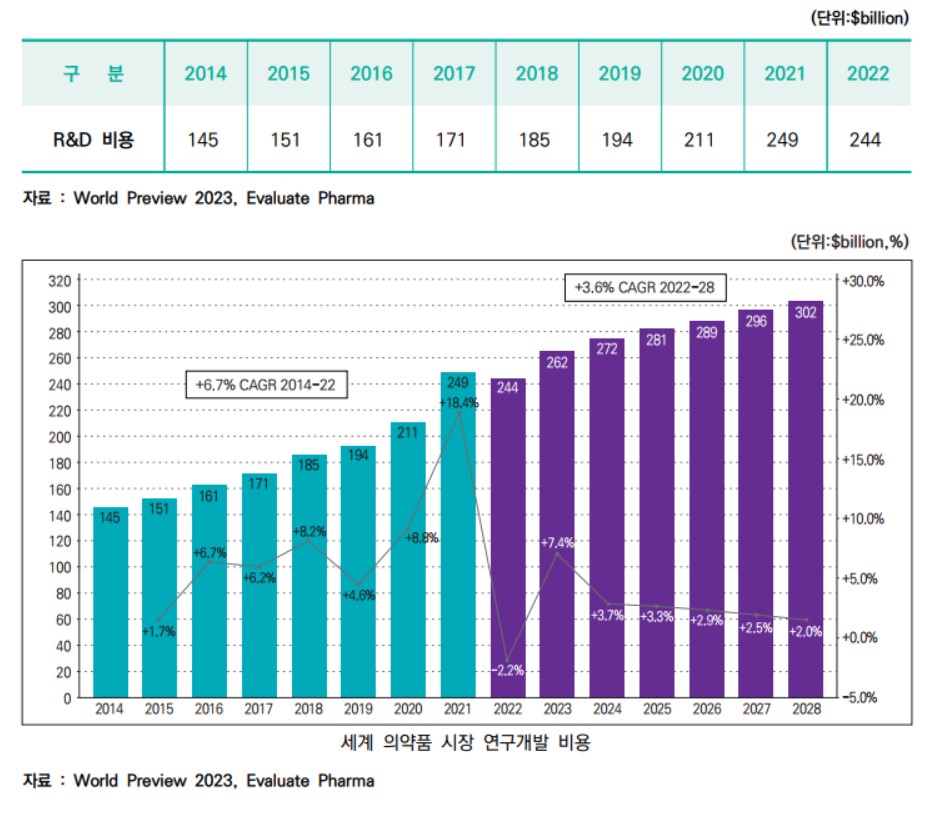

③ 전세계 의약품 R&D 비용

전세계 의약품 시장의 연구개발비용은 매년 꾸준히 상승하고 있습니다. 2022년도 전세계 R&D 비용은 3,245억원으로 전년도(2021년)대비 소폭 하락한 수치이며, 2014년부터 2022년도까지의 연평균 성장률(CAGR)은 6.7%, 2022년부터 2028년까지의 추정 연평균 성장률(CAGR) 역시 3.6%로 예측되고 있습니다.

|

|

세계의약품시장연구개발 |

[출처 : 2023 제약바이오산업 DATABOOK, 한국제약바이오협회]

(나) 국내 제약 산업

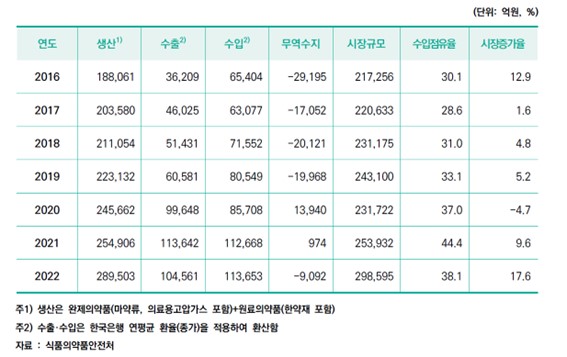

① 국내 의약품 시장규모

2022년 국내 의약품 시장 규모는 29조 8,595억원으로, 세계 의약품 시장의 1.5%를 차지하고 있습니다. 이중 국내 의약품 생산액은 28.9조원, 수출액 11.4조원, 수입액은 11.3조원입니다. 또한 시장은 전년도(2021년도) 대비 17.6% 성장하였으며, 이중 수입의약품의 점유율은 38.1%로 수입에 대한 의존도는 전년대비 소폭 감소하였지만, 수입에 대한 의존도는 여전히 높습니다.

|

|

의약품시장규모 |

[자료 : 식품의약품안전처, 한국은행 경제통계시스템(ECOS)]

(다) 알츠하이머성 치매 치료제 시장 특성 및 업계 동향

① 알츠하이머병 치료제 시장 규모

미국, 프랑스, 독일, 이탈리아, 스페인, 영국, 일본, 중국, 인도 등 글로벌 주요 9개국의 알츠하이머병 치료제 시장 규모는 2013년 49억 달러에서 연평균 11.7% 성장하여2023년 133억 달러 규모에 이를 것으로 전망되고 있습니다(Global Data, 2015. 5), 신규알츠하이머 치매 치료제 개발 등으로 2019년부터 급격한 시장 성장이 전망되며주요 국가별로 미국이 절반 이상의 시장 비중을 차지하며 세계 시장을 주도할 것으로예상됩니다. 국제 알츠하이머 학회에 따르면 2015년 기준 세계 알츠하이머 환자는 4,680 만명이며, 2030년엔 7,470 만명으로 늘어날 것으로 예측됩니다.

② 알츠하이머병 치료제 개발동향

미국 FDA로부터 허가 받아 현재 임상에서 사용되는 알츠하이머 치매 치료제는 아리셉트(에자이), 엑셀론(노바티스), 라지딘(존슨 앤 존슨), 엘러간의 나멘다(앨러간) 등이 있습니다. 그러나 이들 치료제는 알츠하이머 치매의 근본적인 발병 원인을 치료하지 못하며, 일시적인 증세 완화의 효과를 기대할 수 있을 뿐입니다. 따라서 질병이 지속적으로 진행되면 그 약효가 떨어지게 되어, 질병의 진행을 멈추거나 늦출 수 있는 치료제라 할 수 없게 됩니다.

현재까지 알려진 알츠하이머 치매를 포함하는 퇴행성 뇌질환을 일으키는 원인 물질은 아밀로이드 베타(amyloid-β) 단백질의 응집에 의한 아밀로이드 플라크(amyloid plaque)와 타우 단백질이 응집해 형성되는 타우 탱글(tau tangle)입니다. 다국적 제약사들은 이러한 뇌신경세포의 사멸을 초래하는 물질을 타깃으로 하는 치료제를 개발해 오고 있습니다. 최근에는 이러한 물질들 외에, 뇌의 염증 반응이 알츠하이머 치매와 높은 인과관계를 보임에 주목하여, 염증조절 복합체(inflammasome)를 억제함으로써 알츠하이머 치매를 치료하려는 치매 치료제 개발이 확대되고 있습니다.

(라) 신경병성 진통제 개발 동향

① 개요

현재 마약성 진통제(Opioids)가 신경병성 통증에 대한 진통제로 주로 사용되고 있으며, 제 2세대 비스테로이드성 소염제(NSAIDs)가 도입되고 있습니다. 신경병증 통증을 억제할 수 있는 비마약성 진통제는 향후 진통제의 주요 시장으로 부상할 것으로 예측되고 있습니다.

② 진통제 세계 시장 규모 및 동향

IMS Health에 따르면 글로벌 진통제(analgesics) 분야의 세계시장 규모는 2018년 40억달러, 2023년에 이르면 48억 달러대에 도달할 것이라고 예측되고 있습니다. 진통제시장은 지속적인 연구개발에 의해 개발되는 신약과 새로운 적응증을 더하여 향후5년간 연평균 3% 성장세를 보일 것으로 예상됩니다. 비스테로이드 소염제의 효능 한계를 극복하고 마약성 진통제를 대체시킬 비마약성 블록버스터 진통제를 기다리는 시장에서, 현재까지는 비스테로이드 소염제가 시장을 주도할 것이고 새롭게 개발되는 약물들이 기존 시장을 약 40% 정도 대체할 것으로 예상됩니다.

(마) 진단기기 및 시약 개발 동향

① 개요

생명공학분야의 발전은 면역분석 기술과 중합효소 연쇄반응 기술 등 핵심진단 기술의 개발을 가능하게 하였고, 최근에는 반도체 기술을 접목한 DNA 칩이 등장할 정도로 진단기술의 발전에 영향을 미치고 있습니다. 진단기술에는 면역분석법이 대표적이며 이 방법에는 효소면역분석법(EIA, ELISA), 방사성면역분석법(RIA), 형광면역분석법(FIA) 등이 있숩니다. 그 밖에 분자진단-유전자 진단법, DNA 검측 기술, 유전자 증폭기술, DNA칩, 단백질 칩 등 다양한 방법의 개발이 되고 있습니다.

② 진단 시장

지금까지 전체 치매 환자의 70% 이상을 차지하는 알츠하이머 치매의 진단은 뇌에서 아밀로이드 베타의 축적 여부로 판단하는데, 이를 검사하기 위해 '아밀로이드PET’이라는 고가의 영상장비를 사용하거나 요추천자를 통한 뇌척수액 검사가 사용돼 왔습니다.

두 가지 방법 모두 고비용과 접근성의 제한, 부작용 등의 우려가 있었으나, 당사와 퀀타매트릭스가 공동연구개발을 통해 개발하고 2020년 7월 식약처로부터 품목허가를 취득한 치매조기진단키트는 간단한 혈액검사를 통해 치매를 조기 진단할 수 있을 뿐 아니라 획기적으로 국민의 비용 부담을 줄일 수 있을 것으로 기대하고 있습니다.

3) IT사업부문

하이퍼코퍼레이션의 커머스 사업부는 국내 PC 주변기기 및 생활가전 분야에서 안정적인 성장을 이어가고 있습니다. 로지텍 제품을 중심으로 마우스, 키보드, 헤드셋, 웹캠 등 다양한 PC 필수 제품을 취급하며, 쿠팡(로켓배송), 카카오쇼핑 등 주요 온라인 채널을 통해 고객 접근성을 확대하고 있습니다. 2024년 기준 글로벌 키보드 및 마우스 시장에서 로지텍은 약 23.6%의 점유율로 선두를 유지하고 있으며, 이러한 브랜드 인지도를 바탕으로 국내 시장에서도 높은 점유율을 확보하고 있습니다.

2024년 국내 PC 주변기기 시장은 약 4.8조 원 규모로 평가되며, 2030년까지 연평균 5.9%의 성장률이 예상됩니다. 이러한 시장 전망을 고려하여 하이퍼코퍼레이션은 안정적인 공급망 구축을 통해 시장 변화에 대응하고 있으며, 고객 만족도 제고와 매출 확대에 주력하고 있습니다.

생활가전 분야에서는 에코백스의 로봇청소기를 중심으로 제품군을 확장하고 있습니다. 국내 로봇청소기 시장은 2024년 기준 약 4,000억 원 규모로 성장하였으며, 2030년까지 연평균 24.2%의 성장률이 예상됩니다. 에코백스는 기술력과 사용자 친화적 설계를 기반으로 시장 점유율을 지속적으로 확대하고 있으며, 이러한 제품군 확대를 통해 시장 수요에 적극 대응하고 있습니다.

2024년 국내 생활가전 시장은 약 12.2조 원 규모로 추정되며, 2033년까지 연평균 2.5%의 성장률이 예상됩니다. 하이퍼코퍼레이션은 이러한 성장 가능성을 바탕으로 파이프라인을 지속적으로 확장하고 있으며, 1인 가구 증가와 비대면 활동 확산으로 인한 수요 증가에 발맞춰 제품군 다양화와 매출 구조 강화를 도모하고 있습니다.

4) IP 및 숏폼 콘텐츠 현황 및 전망

문화체육관광부에서 발간한 '2022년 기준 콘텐츠산업조사'에 따르면 글로벌 콘텐츠 시장 규모는 2022년 기준 2조 6,865억 달러를 기록했으며, 출판산업을 제외한 모든 분야에서 성장한 것으로 집계되었습니다. 코로나19 팬데믹으로 인한 디지털 소비로의 변화로 2021년 반등했으나 그 성장률은 2022년에 둔화된 것으로 집계되었습니다. 이는 코로나19 이후 급증했던 디지털 콘텐츠와 스트리밍 서비스의 이용이 점차 안정화 되고 콘텐츠 시장이 전반적으로 성숙, 포화 국면에 접어들었기 떄문으로 분석됩니다.

국내의 경우에는 글로벌 시장의 콘텐츠 시장 성장 추세와 함께 최근 몇 년간 대한민국의 콘텐츠 산업은 눈부신 성장을 거듭하고 있습니다. 2018년부터 2022년까지 연평균 약 6%의 성장률을 기록했으며 2022년 국내 콘텐츠산업 매출액은 151조 772억원을기록했습니다. 특히 만화, 음악, 콘텐츠 솔루션 분야는 연평균 15% 이상의 고성장을 보였습니다.

먼저, 만화와 애니메이션 산업은 지속적으로 성장하고 있으며, 특히 디지털 플랫폼 통한 소비가 증가하고 있습니다. 또한 음악 산업에서는 K-팝을 중심으로 한 한국 음악이 글로벌 시장에서 큰 인기를 끌고 있으며, 스트리밍 서비스의 확산과 함께 디지털 음원 판매가 주요 수익원으로 자리 잡고 있습니다.

OTT 및 디지털 콘텐츠 분야에서는 넷플릭스, 디즈니 플러스 등 OTT 플랫폼의 확산으로 디지털 콘텐츠 소비가 급증하고 있습니다. 이에 따라 다양한 콘텐츠 제작사들이 OTT 플랫폼을 통해 글로벌 시장에 진출하고 있습니다.

한국 정부는 콘텐츠 산업을 국가 전략 산업으로 육성하기 위해 다양한 정책과 지원을추진하고 있으며 2024년에는 콘텐츠 산업 분야에 역대 최대 규모의 예산을 편성해 다양한 분야에서의 성장을 도모하고 있습니다.

특히 정부는 콘텐츠 제작업계의 자금 조달 어려움을 해소하기 위해 정책 금융을 대폭확대하고 있으며 2024년에는 총 1조 7,700억 원 규모의 정책 금융을 공급할 예정입니다. 주요 내용으로는 K-콘텐츠 펀드, K-콘텐츠 전략 펀드, 완성보증 출연 등이 있습니다. K-콘텐츠 펀드는 2,900억 원을 출자하여 중소 제작사의 IP 확보와 수출 활성화를 지원하며, K-콘텐츠 전략 펀드는 450억 원을 신규 출자하여 세계적 경쟁력을 가진대형 콘텐츠 제작에 집중 투자할 예정입니다. 또한, 완성보증 출연으로 250억 원을 지원하며 콘텐츠 제작사의 자금 조달 비용 부담을 완화할 것으로 예측합니다.

K-콘텐츠의 글로벌 경쟁력을 강화하기 위해 다양한 해외 진출 지원 프로그램도 운영하고 있습니다. 현재 15개소에서 25개소로 확충된 해외 비즈니스 센터는 현지 네트워킹과 비즈매칭, 컨설팅 등을 지원합니다. 또한, UAE에 신규 홍보관을 설치하고, 기존홍보관을 확대 운영하여 K-콘텐츠의 글로벌 인지도를 높이고 있습니다. 관계부처 합동으로 K-박람회를 유럽과 중동 등지에서 확대 개최하여 K-콘텐츠와 연관 산업의 동반 성장을 도모하고 있습니다.

위와 같은 IP 콘텐츠의 성장성과 함께 최근 몇 년간 IP 중심의 가치 창출 시스템이 주목받고 있습니다. 제일기획 매거진에 따르면, OTT 플랫폼의 보편화와 함께 IP 콘텐츠의 중요성이 더욱 부각되고 있습니다1. 인기 작품의 후속작이나 스핀오프, 게임 등 타 장르에서 이미 인기를 얻은 작품을 기반으로 한 콘텐츠 제작이 활발해지고 있습니다. 이는 흥행 실패의 위험을 줄이고 후광효과를 극대화하기 위한 전략으로, 대중적 지지를 검증한 원천 IP에 주목하는 추세입니다. 웹소설과 웹툰이 원천 IP로 각광받고 있으며, 히트한 작품의 시즌제가 활성화되고 있습니다.

|

|

세계 콘텐츠 시장 규모 및 전망 |

전 세계적으로 콘텐츠 수요가 급증하면서 숏폼 콘텐츠 및 드라마 시장도 빠르게 성장하고 있습니다. Business Research Insights에 따르면, 2024년 글로벌 숏폼 콘텐츠 시장 규모는 약 347억 9,000만 달러(한화 약 46조 원)로 추산되며, 2032년까지 연평균 30.3%의 고성장이 예상됩니다. 숏폼 드라마 시장은 2023년 기준 약 13조 원 규모로, 특히 중국이 가장 큰 단일 시장으로 부상하고 있습니다(매일경제).

국내 시장 역시 빠르게 확대되고 있습니다. 방송통신위원회와 한국정보통신진흥협회에 따르면, 2024년 기준 국내 숏폼 콘텐츠 이용률은 70.7%로, 전년 대비 12.6%포인트 증가했으며, OTT 자체 제작 콘텐츠 이용률보다도 16.4%포인트 높은 수치를 기록했습니다. Z세대와 MZ세대를 중심으로 숏폼 드라마 수요가 빠르게 증가하고 있으며, 2023년 국내 시장 규모는 약 6,500억 원으로 추산됩니다.

이러한 성장은 콘텐츠 소비 행태 변화에서 비롯되었습니다. 마이크로소프트 조사에 따르면 현대인의 평균 콘텐츠 집중 시간은 약 8초로, 짧고 강렬한 형식의 콘텐츠가 선호되는 추세입니다. 실제로 스마트폰 기반 콘텐츠 중 숏폼 비율은 41.8%에 달하며, 시청 시간은 2019년 611분에서 2024년 1,491분으로 약 2.5배 증가했습니다(방송통신위원회). 숏폼 콘텐츠는 간결한 메시지 전달이 가능해, 제작자와 플랫폼 모두에 높은 효율성을 제공합니다.

글로벌 시장에서는 릴숏(ReelShort), 드라마박스(DramaBox), 숏맥스(ShortMax) 등이 주요 플랫폼으로 부상하고 있으며, 국내에서는 비글루(Vigloo), 탑릴스(TopReels), 올웨이즈(Always) 등이 두각을 나타내고 있습니다. 릴숏은 중국 기반의 유료화 모델로 글로벌 다운로드 1위를 기록했고, 드라마박스는 현지화 전략을 통해 아시아 및 북미 시장을 확대하고 있습니다. 숏맥스는 대규모 콘텐츠 라이브러리를 기반으로 동남아에서 빠르게 성장 중입니다.

국내 플랫폼 비글루는 다국어 지원과 다양한 시리즈를 통해 해외 매출 비중이 60% 이상을 차지하고 있으며, 탑릴스는 빠른 제작·배포 역량으로 다운로드 수를 급증시켰습니다. 올웨이즈는 숏폼 드라마와 커머스를 결합해 수익 모델을 다각화하고 있습니다. 이들 플랫폼은 광고 시청형 무료 콘텐츠, 미션형 리워드, 무제한 멤버십, 오리지널 콘텐츠 확보, 회차당 소액 과금 등 다양한 전략을 통해 수익성과 사용자 충성도를 동시에 확보하고 있습니다.

하이퍼코퍼레이션은 숏폼 드라마 시장의 성장 가능성에 주목하여, 짧고 강렬한 스토리텔링과 실험적 영상 기법을 결합한 콘텐츠를 기획·제작할 계획입니다. 또한 콘텐츠와 커머스를 연계한 온·오프라인 통합 플랫폼을 기반으로 신규 비즈니스 모델을 구축하고, 글로벌 파트너십을 통한 유통망 확대를 통해 경쟁력 있는 숏폼 콘텐츠 생태계를 조성해 나갈 예정입니다.

나. 시장점유율

1) 커머스 사업부문

IT 장비유통사업은 취급하는 상품이 매우 많을 뿐만 아니라, 사업자의 자금력, 영업력, 확보된 유통채널의 규모에 따라 글로벌 사업자부터 영세 사업자까지 다양한 규모를 가지고 있습니다. 이렇듯 동 사업의 시장 특성이 획일화되어 있지 않다보니, 주요 경쟁사업자 및 시장점유율을 구체적으로 파악할 수 있는 통계는 확인되지 않았습니다.

다만 컴퓨터 주변기기로 범위를 좁혀본다면 글로벌 시장 조사 기관인 'Cognitive Market Research'에서 발간한 'Computer Peripherals Market Report 2025(Global Edition)'에 따르면 아시아 태평양 지역의 컴퓨터 주변기기 시장 규모는 2024년에 약 13조 6045억 원 규모로 추정되며, 이 중 대한민국의 시장 규모는 1조 3064억 원으로 추정됩니다. 위와 같은 시장 규모를 토대로 당사 2024년 커머스 사업부문의 매출액을 토대로 유추할 경우 4.21%의 점유율을 보유한 것으로 추정됩니다.

2) 라이프케어사업부문

당사 알츠하이머 치료제 및 진단키트, 영어 프리미엄 키즈클럽 등 라이프케어사업부문의 경우 매출이 발생했지만 전체 시장 규모 대비 매출 규모가 미비해 따로 시장점유율을 예측하고 있지 않습니다.

알츠하이머 치료제의 경우 시장 조사 및 컨성팅 기업인 'Grand View Research'가 조사한 리서치 자료에 따르면 2022년 국내 기준 약 657억 원이였으며, 2030년까지 약 4,829억 원으로 성장할 것으로 예상하고 있습니다.

동시에 알츠하이머 진단키트의 경우 'Grand View Research'가 조사한 리서치 자료에 따르면 글로벌 기준 2024년 기준 11조 9868억 원, 2030년까지 22조 4052억 원으로 성장할 것으로 전망하고 있습니다.

당사가 영위하고있는 영어 프리미엄 키즈클럽의 경우 영어 교육과 아이들이 뛰어노는 키즈클럽의 중간 단계로 해당 산업에 대한 구체적인 공식 통계는 아직 부족한 상황입니다. 이에 당사의 시장점유율을 따로 예측할 수 없습니다.

다만 연관 산업인 국내 키즈 산업의 시장 규모를 확인해 본다면 2018년 40조 원에서 2025년에는 약 58조 원 규모로 성장할 것으로 전망하고 있습니다.

또한 '골드키즈'와 '텐 포켓' 현상 등으로 대표되는 프리미엄 육아 소비 트렌드로 말미암아 국내 키즈산업은 저출산 기조에도 불구하고 지속적인 성장세를 보이고 있습니다.

3) 테크 사업부문

당사 IP콘텐츠 사업의 경우 전체 시장 규모 대비 매출 규모가 미비해 따로 시장점유율을 예측하고 있지 않습니다.

하지만 한국콘텐츠진흥원에서 발간한 '2024 콘텐츠 IP 거래 현황조사'에 따르면 콘텐츠 IP산업의 경우 2023년 기준 33.2조 원을 기록하고 있습니다.

더불어 콘텐츠 IP산업의 경우 콘텐츠 사업체의 매출액 24.6조원과 연관 사업체의 생산유발효과 8.5조원으로 나뉠 수 있습니다.

다. 시장의 특성

1) 커머스 사업부문

IT유통 산업은 코로나 19 엔더믹으로 국내 E커머스 성장세가 다소 주춤했지만 네이버와 쿠팡의 양강 체계는 더욱 굳건해지고 있습니다. 쿠팡은 2024년 연간 매출 41조 2,901억 원을 기록하며 전년 대비 29% 성장하였습니다. 영업이익은 6,023억 원으로 2년 연속 흑자를 달성했습니다. 또한 활성고객(분기에 한 번이라도 제품을 구매한 고객)은 2,280만 명으로 전년 대비 10% 증가하였으며, 고객 1인당 연간 매출도 44만 6,500원으로 6% 상승하였습니다.

쿠팡은 로켓배송 확대와 글로벌 시장 진출을 통해 성장세를 이어가고 있습니다.특히 대만 시장에서는 와우멤버십을 출시하며 현지화 전략을 강화하고 있습니다.

2) 라이프케어 사업부문

제약 산업은 다른 산업과는 차별화되는 뚜렷한 특징들을 가지고 있는 산업입니다. 첫째는 연구 집약적 산업으로, 선진기업들의 매출액 대비 연구비 비중이 타 산업에 비해 매우 높습니다. 둘째, 신약 후보물질의 안전성을 확보하기 위해 전임상, 임상 시험으로 인해 정부의 규제가 심한 산업입니다. 셋째, 지적재산권의 확보가 사업의 핵심요소입니다. 넷째, 고위험, 고부가가치의 산업입니다.

제약산업은 인간의 가장 기본적인 욕구인 건강에 직결되는 산업이므로, 수요기반이 안정적이며, 경기 변동에 대한 민감도가 타 산업 대비 상대적으로 낮은 특성을 가지고 있습니다. 특히, 고령화 및 평균수명 연장에 따른 의약품 소비 증가 현상은 제약산업의 성장을 견인한 중요한 요소로 작용한 바 있습니다. 통계청 발표에 따르면 국내 인구구조는 양적인 팽창속도가 둔화된 가운데 질적인 변화가 나타나고 있습니다. 일반적으로 65세 이상 인구 비중에 따라 7% 이상은 고령화 사회, 14% 이상은 고령사회, 20% 이상은 초고령사회로 분류하고 있습니다. 우리나라의 65세 이상 인구비중인 고령화율을 살펴보면 2024년 기준, 대한민국의 65세 이상 인구는 전체 인구의 20%를 넘어섰습니다.이는 UN이 정의한 '초고령사회'에 해당하며, 고령화 속도가 세계에서 가장 빠른 국가 중 하나로 평가받고 있습니다. 이러한 고령화 추세는 지속적으로 진행되어 2060년경에는 65세 이상의 인구가 40.1%에 달할 것으로 예상되고 있습니다.

동시에 우리나라 베이비부머 세대(1955~1963년생)가 고령층에 본격적으로 진입하고 있으며, 2024년 기준 국내 실버관광 시장 규모는 약 728억 원(약 72.8백만 달러)으로 추산되며, 2030년까지 약 1,850억 원(약 185.0백만 달러) 규모로 성장할 것으로 예상됩니다. 특히 베이비부머 세대는 한국의 급속한 경제성장과 대중소비를 경험한 세대로, 일제강점기와 한국전쟁 등을 경험한 기존 세대와는 달리 높은 문화적 개방도와 소비성향을 가지고 있습니다. 이들은 IT 기술이 접목된 기기와 서비스를 활용할 수 있는 세대로 평가받고 있습니다.

3) 테크 사업부문

K-콘텐츠의 글로벌 경쟁력을 강화하기 위해 다양한 해외 진출 지원 프로그램도 운영하고 있습니다. 현재 15개소에서 25개소로 확충된 해외 비즈니스 센터는 현지 네트워킹과 비즈매칭, 컨설팅 등을 지원합니다. 또한, UAE에 신규 홍보관을 설치하고, 기존 홍보관을 확대 운영하여 K-콘텐츠의 글로벌 인지도를 높이고 있습니다. 관계부처 합동으로 K-박람회를 유럽과 중동 등지에서 확대 개최하여 K-콘텐츠와 연관 산업의 동반 성장을 도모하고 있습니다.

위와 같은 IP 콘텐츠의 성장성과 함께 최근 몇 년간 IP 중심의 가치 창출 시스템이 주목받고 있습니다. 제일기획 매거진에 따르면, OTT 플랫폼의 보편화와 함께 IP 콘텐츠의 중요성이 더욱 부각되고 있습니다. 인기 작품의 후속작이나 스핀오프, 게임 등 타 장르에서 이미 인기를 얻은 작품을 기반으로 한 콘텐츠 제작이 활발해지고 있습니다. 이는 흥행 실패의 위험을 줄이고 후광효과를 극대화하기 위한 전략으로, 대중적 지지를 검증한 원천 IP에 주목하는 추세입니다. 웹소설과 웹툰이 원천 IP로 각광받고 있으며, 히트한 작품의 시즌제가 활성화되고 있습니다.

라. 조직도

|

|

하이퍼코퍼레이션_조직도(25.03.31) |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결 재무제표

| (단위:원) |

| 구 분 | 제29기 1분기 (2025.03.31) |

제28기 (2024.12.31) |

제27기 (2023.12.31) |

|---|---|---|---|

| [유동자산] | 19,950,501,146 | 25,602,015,778 | 31,879,995,601 |

| ㆍ당좌자산 | 16,487,848,770 | 24,162,963,653 | 30,553,826,422 |

| ㆍ재고자산 | 3,462,652,376 | 1,439,052,125 | 1,326,169,179 |

| [비유동자산] | 34,628,209,478 | 34,802,532,004 | 23,905,627,352 |

| ㆍ투자자산 | 19,422,766,163 | 19,709,530,111 | 16,289,949,732 |

| ㆍ유형자산 | 8,007,611,316 | 7,907,256,717 | 6,750,037,004 |

| ㆍ무형자산 | 7,126,395,311 | 7,118,192,752 | 383,274,542 |

| ㆍ기타비유동자산 | 71,436,688 | 67,552,424 | 482,366,074 |

| 자산총계 | 54,578,710,624 | 60,404,547,782 | 55,785,622,953 |

| [유동부채] | 31,068,172,164 | 37,222,907,922 | 17,197,119,770 |

| [비유동부채] | 5,545,626,709 | 5,691,273,363 | 1,695,665,174 |

| 부채총계 | 36,613,798,873 | 42,914,181,285 | 18,892,784,944 |

| [지배기업소유주지분] | 17,964,590,127 | 17,489,044,002 | 36,892,838,009 |

| ㆍ자본금 | 53,340,865,500 | 53,340,865,500 | 25,871,478,500 |

| ㆍ자본잉여금 | 114,134,303,505 | 114,134,303,505 | 79,541,586,901 |

| ㆍ자본조정 | (2,689,283,201) | (2,687,284,078) | (1,634,911,274) |

| ㆍ기타포괄손익누계액 | (4,614,541,286) | (4,614,541,286) | (4,536,425,064) |

| ㆍ이익잉여금 | (142,206,754,391) | (142,684,299,639) | (62,348,891,054) |

| [비지배지분] | 321,624 | 1,322,495 | 0 |

| 자본총계 | 17,964,911,751 | 17,490,366,497 | 36,892,838,009 |

| 구 분 | (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

| 매출액 | 18,934,057,459 | 58,463,471,347 | 52,042,005,467 |

| 영업이익(손실) | (2,338,356,485) | (6,051,593,319) | (1,348,575,862) |

| 법인세비용차감전순이익(손실) |

981,562,595 | (76,495,650,540) | (1,960,393,378) |

| 계속영업이익(손실) |

981,562,595 | (76,494,064,451) | (1,960,393,378) |

| 중단영업이익(손실) |

(504,017,341) | (4,690,790,373) | - |

| [지배기업소유주] | 477,545,248 | (80,357,139,611) | (1,960,393,378) |

| [비재지분] | 6 | (827,715,213) | 0 |

| 당기순이익(손실) |

477,545,254 | (81,184,854,824) | (1,960,393,378) |

| 총포괄순이익(손실) |

477,545,254 | (81,241,240,020) | (3,210,369,378) |

| 주당순이익(원) | 4 | (937) | (40) |

| 희석주당이익(원) | 4 | (937) | (40) |

나. 요약 별도 재무제표

| (단위:원) |

| 구 분 | 제29기 1분기 (2025.03.31) |

제28기 (2024.12.31) |

제27기 (2023.12.31) |

|---|---|---|---|

| [유동자산] | 17,025,004,725 | 17,361,856,760 | 31,879,995,601 |

| ㆍ당좌자산 | 13,565,100,349 | 15,925,552,635 | 30,553,826,422 |

| ㆍ재고자산 | 3,459,904,376 | 1,436,304,125 | 1,326,169,179 |

| [비유동자산] | 31,927,578,967 | 32,329,776,607 | 23,905,627,352 |

| ㆍ투자자산 | 27,112,757,101 | 27,187,335,135 | 16,289,949,732 |

| ㆍ유형자산 | 4,627,356,215 | 4,955,907,259 | 6,750,037,004 |

| ㆍ무형자산 | 116,144,148 | 119,322,093 | 383,274,542 |

| ㆍ기타비유동자산 | 71,321,503 | 67,212,120 | 482,366,074 |

| 자산총계 | 48,952,583,692 | 49,691,633,367 | 55,785,622,953 |

| [유동부채] | 24,829,009,680 | 26,995,219,879 | 17,197,119,770 |

| [비유동부채] | 3,935,209,290 | 4,237,670,402 | 1,695,665,174 |

| 부채총계 | 28,764,218,970 | 31,232,890,281 | 18,892,784,944 |

| [자본금] | 53,340,865,500 | 53,340,865,500 | 25,871,478,500 |

| [자본잉여금] | 114,134,303,505 | 114,134,303,505 | 79,541,586,901 |

| [자본조정] | (1,862,246,370) | (1,862,246,370) | (1,634,911,274) |

| [기타포괄손익누계액] | (4,607,349,118) | (4,607,349,118) | (4,536,425,064) |

| [이익잉여금] | (140,817,208,795) | (142,546,830,431) | (62,348,891,054) |

| 자본총계 | 20,188,364,722 | 18,458,743,086 | 36,892,838,009 |

| 종속/관계/공동기업의 투자주식평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | (2025.01.01~ 2025.03.31) |

(2024.01.01~ 2024.12.31) |

(2023.01.01~ 2023.12.31) |

| 매출액 | 17,658,941,309 | 57,460,839,470 | 52,042,005,467 |

| 영업이익(손실) |

(1,747,915,804) | (3,835,422,962) | (1,348,575,862) |

| 법인세비용차감전순이익(손실) |

1,729,621,636 | (79,842,605,104) | (1,960,393,378) |

| 계속영업이익(손실) |

1,729,621,636 | (79,842,605,104) | (1,960,393,378) |

| 중단영업이익(손실) |

- | (355,334,273) | - |

| 당기순이익(손실) |

1,729,621,636 | (80,197,939,377) | (1,960,393,378) |

| 총포괄순이익(손실) |

1,729,621,636 | (80,268,863,431) | (3,210,369,378) |

| 주당순이익(원) | 16 | (926) | (40) |

| 희석주당이익(원) | 16 | (926) | (40) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 29 기 1분기말 2025.03.31 현재 |

|

제 28 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 29 기 1분기말 |

제 28 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

19,950,501,146 |

25,602,015,778 |

|

현금및현금성자산 |

2,250,193,176 |

7,639,657,297 |

|

단기금융상품 |

350,127,186 |

232,644,413 |

|

매출채권 및 기타유동채권 |

12,654,006,969 |

11,524,082,170 |

|

유동성금융리스채권 |

239,564,573 |

320,546,615 |

|

기타유동자산 |

512,695,607 |

2,823,889,364 |

|

당기법인세자산 |

322,271,759 |

320,750,716 |

|

유동파생상품자산 |

158,989,500 |

863,770,500 |

|

재고자산 |

3,462,652,376 |

1,439,052,125 |

|

매각예정비유동자산 |

437,622,578 |

|

|

비유동자산 |

34,628,209,478 |

34,802,532,004 |

|

장기금융자산 |

500,000,000 |

500,000,000 |

|

당기손익-공정가치측정금융자산 |

2,290,510,911 |

2,303,829,911 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

1,925,622,091 |

1,925,622,091 |

|

관계기업에 대한 투자자산 |

12,306,447,043 |

12,560,347,685 |

|

유형자산 |

8,007,611,316 |

7,907,256,717 |

|

무형자산 |

7,126,395,311 |

7,118,192,752 |

|

투자부동산 |

899,600,929 |

947,900,203 |

|

장기기타채권 |

1,280,683,563 |

1,251,928,595 |

|

금융리스채권 |

219,901,626 |

219,901,626 |

|

기타비유동자산 |

71,436,688 |

67,552,424 |

|

자산총계 |

54,578,710,624 |

60,404,547,782 |

|

부채 |

||

|

유동부채 |

31,068,172,164 |

37,222,907,922 |

|

매입채무 및 기타유동채무 |

4,474,147,360 |

4,188,095,855 |

|

유동성리스부채 |

1,626,230,060 |

1,626,837,351 |

|

단기차입금 |

650,000,000 |

|

|

기타 유동부채 |

4,889,078,572 |

6,656,909,289 |

|

충당부채 |

20,643,747 |

7,998,412 |

|

유동성전환사채 |

14,645,636,331 |

13,882,972,015 |

|

유동파생상품부채 |

5,344,956,000 |

10,210,095,000 |

|

매각예정비유동부채 |

67,480,094 |

|

|

비유동부채 |

5,545,626,709 |

5,691,273,363 |

|

리스부채 |

4,988,032,316 |

5,112,175,308 |

|

복구충당부채 |

424,380,426 |

406,466,419 |

|

순확정급여부채 |

31,727,669 |

63,829,403 |

|

이연거래일손익 |

30,452,222 |

45,119,783 |

|

기타 비유동 부채 |

71,034,076 |

63,682,450 |

|

부채총계 |

36,613,798,873 |

42,914,181,285 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

17,964,590,127 |

17,489,044,002 |

|

자본금 |

53,340,865,500 |

53,340,865,500 |

|

자본잉여금 |

114,134,303,505 |

114,134,303,505 |

|

기타자본 |

(2,689,283,201) |

(2,687,284,078) |

|

기타포괄손익누계액 |

(4,614,541,286) |

(4,614,541,286) |

|

이익잉여금(결손금) |

(142,206,754,391) |

(142,684,299,639) |

|

비지배지분 |

321,624 |

1,322,495 |

|

자본총계 |

17,964,911,751 |

17,490,366,497 |

|

자본과부채총계 |

54,578,710,624 |

60,404,547,782 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 29 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 28 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 29 기 1분기 |

제 28 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

18,934,057,459 |

18,934,057,459 |

14,558,400,529 |

14,558,400,529 |

|

매출원가 |

16,830,099,486 |

16,830,099,486 |

12,680,770,320 |

12,680,770,320 |

|

매출총이익 |

2,103,957,973 |

2,103,957,973 |

1,877,630,209 |

1,877,630,209 |

|

판매비와관리비 |

4,103,969,306 |

4,103,969,306 |

2,445,475,196 |

2,445,475,196 |

|

대손상각비 |

338,345,152 |

338,345,152 |

||

|

영업이익(손실) |

(2,338,356,485) |

(2,338,356,485) |

(567,844,987) |

(567,844,987) |

|

기타수익 |

39,125,383 |

39,125,383 |

118,811,166 |

118,811,166 |

|

기타비용 |

(548,128,203) |

(548,128,203) |

(96,002) |

(96,002) |

|

금융수익 |

5,156,352,508 |

5,156,352,508 |

1,656,823,496 |

1,656,823,496 |

|

금융비용 |

(1,596,869,498) |

(1,596,869,498) |

(10,065,479,204) |

(10,065,479,204) |

|

관계기업투자손익 |

269,438,890 |

269,438,890 |

||

|

법인세비용차감전순이익(손실) |

981,562,595 |

981,562,595 |

(8,857,785,531) |

(8,857,785,531) |

|

법인세비용 |

||||

|

계속영업이익(손실) |

981,562,595 |

981,562,595 |

(8,857,785,531) |

(8,857,785,531) |

|

중단영업이익(손실) |

(504,017,341) |

(504,017,341) |

(346,091,585) |

(346,091,585) |

|

당기순이익(손실) |

477,545,254 |

477,545,254 |

(9,203,877,116) |

(9,203,877,116) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

477,545,248 |

477,545,248 |

||

|

비지배지분에 귀속되는 당기순이익(손실) |

6 |

6 |

||

|

총포괄손익 |

477,545,254 |

477,545,254 |

(9,203,877,116) |

(9,203,877,116) |

|

포괄손익의 귀속 |

||||

|

지배기업소유주지분 |

477,545,248 |

477,545,248 |

||

|

비지배주주지분 |

6 |

6 |

||

|

주당이익 |

||||

|

기본주당손익 (단위 : 원) |

||||

|

계속영업기본주당이익(손실) (단위 : 원) |

9 |

9 |

(145) |

(145) |

|

기본주당이익(손실) (단위 : 원) |

4 |

4 |

(151) |

(151) |

|

희석주당손익 (단위 : 원) |

||||

|

계속영업희석주당이익(손실) (단위 : 원) |

9 |

9 |

(145) |

(145) |

|

희석주당이익(손실) (단위 : 원) |

4 |

4 |

(151) |

(151) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 29 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 28 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

25,871,478,500 |

79,541,586,901 |

(1,634,911,274) |

(4,536,425,064) |

(62,348,891,054) |

36,892,838,009 |

36,892,838,009 |

|

|

당기순이익(손실) |

(9,203,877,116) |

(9,203,877,116) |

(9,203,877,116) |

|||||

|

연결범위의변동 |

||||||||

|

전환금융상품의 전환 |

5,705,164,000 |

11,324,489,005 |

17,029,653,005 |

17,029,653,005 |

||||

|

2024.03.31 (기말자본) |

31,576,642,500 |

90,866,075,906 |

(1,634,911,274) |

(4,536,425,064) |

(71,552,768,170) |

44,718,613,898 |

44,718,613,898 |

|

|

2025.01.01 (기초자본) |

53,340,865,500 |

114,134,303,505 |

(2,687,284,078) |

(4,614,541,286) |

(142,684,299,639) |

17,489,044,002 |

1,322,495 |

17,490,366,497 |

|

당기순이익(손실) |

477,545,248 |

477,545,248 |

6 |

477,545,254 |

||||

|

연결범위의변동 |

(1,999,123) |

(1,999,123) |

(1,000,877) |

(3,000,000) |

||||

|

전환금융상품의 전환 |

||||||||

|

2025.03.31 (기말자본) |

53,340,865,500 |

114,134,303,505 |

(2,689,283,201) |

(4,614,541,286) |

(142,206,754,391) |

17,964,590,127 |

321,624 |

17,964,911,751 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 29 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 28 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 29 기 1분기 |

제 28 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(2,800,888,242) |

(864,611,863) |

|

영업에서 창출된 현금흐름 |

(2,676,716,855) |

(874,199,026) |

|

이자의수취 |

12,551,533 |

228,838,793 |

|

이자의지급 |

(30,803,012) |

|

|

법인세환급(납부) |

(105,919,908) |

(219,251,630) |

|

투자활동현금흐름 |

(1,472,634,894) |

34,097,232,579 |

|

단기금융상품의 처분 |

13,000,000,000 |

|

|

단기대여금의감소 |

3,000,000,000 |

|

|

당기손익-공정가치측정금융자산의처분 |

1,813,305,898 |

14,000,000,000 |

|

리스채권의 감소 |

87,000,000 |

|

|

비품의처분 |

2,819,182 |

8,535,000 |

|

차량운반구의 처분 |

13,636,364 |

|

|

금융리스자산의 처분 |

3,000,000 |

|

|

보증금의 감소 |

40,958,833 |

|

|

중단사업현금흐름 |

179,971,426 |

5,700,000,000 |

|

단기대여금의증가 |

(1,500,000,000) |

|

|

당기손익-공정가치측정금융자산의취득 |

(1,699,998,550) |

|

|

매도가능금융자산의 취득 |

(1,500,000,000) |

|

|

기계장치의 취득 |

(41,007,273) |

|

|

비품의 취득 |

(65,441,582) |

(12,164,051) |

|

시설장치의 취득 |

(228,221,465) |

|

|

연구용기기의취득 |

(1,730,000) |

(9,500,000) |

|

건설중인자산의 취득 |

(30,000,000) |

|

|

특허권의 취득 |

(5,985,480) |

|

|

기타무형자산의 취득 |

(12,600,000) |

(40,727,273) |

|

보증금의 증가 |

(72,335,000) |

|

|

기타비유동자산의증가 |

(4,918,344) |

|

|

재무활동현금흐름 |

(1,115,940,974) |

(154,346,134) |

|

임대보증금의증가 |

7,351,626 |

|

|

단기차입금의증가 |

380,000,000 |

|

|

단기차입금의감소 |

(1,000,000,000) |

|

|

리스부채의상환 |

(500,292,600) |

(124,698,194) |

|

신주발행비용 |

(29,647,940) |

|

|

비재배지분과의 거래로 인한 현금유출 |

(3,000,000) |

|

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(5,389,464,110) |

33,078,274,582 |

|

현금및현금성자산에 대한 환율변동효과 |

(11) |

|

|

기초현금및현금성자산 |

7,639,657,297 |

2,778,402,371 |

|

기말현금및현금성자산 |

2,250,193,176 |

35,856,676,953 |

3. 연결재무제표 주석

| 제29(당)기 1분기 2025년 03월 31일 현재 |

| 제28(전)기 2024년 12월 31일 현재 |

| 주식회사 하이퍼코퍼레이션과 그 종속기업 (구' 주식회사 메디프론디비티와 그 종속기업) |

1. 일반사항

(1) 지배기업의 개요

주식회사 하이퍼코퍼레이션(구' 주식회사 메디프론디비티)(이하 "지배기업"이라 함)은 1997년 3월 18일 설립되어, 2002년 7월 24일자로 한국증권업협회로부터 협회중개시장 등록을 승인받고, 2003년 1월 21일자로 매매가 개시되었습니다.

당분기말 현재 지배기업의 자본금은 53,341백만원이며, (주)에프에스엔이 33.51%를소유하고 있습니다.

한편, 지배기업은 2024년 3월 28일 회사명을 주식회사 메디프론디비티에서 주식회사 하이퍼코퍼레이션으로 변경하였습니다.

지배기업의 본사 및 신약연구소 소재지와 주요사업 내용 등은 다음과 같습니다.

| (1) 본사 및 신약연구소 소재지 | : | 서울특별시 금천구 가산디지털1로 186 제에이동 제5층 제517호 (가산동, 제이플라츠) |

| (2) 주요사업 내용 | : | IT 도소매 |

| 바이오신약소재연구 | ||

| (3) 대표이사 | : | 이상석 |

(2) 종속기업의 현황

보고기간말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 구 분 | 회사명 | 주요영업활동 | 소재지 | 지분율 |

|---|---|---|---|---|

| 종속기업 | 기프트레터㈜ | 상품권중개업 | 한국 | 100.00% |

| 종속기업 | ㈜하이퍼라이프케어 | 교육서비스 | 한국 | 100.00% |

| 종속기업 | ㈜플랫폼934(*) | 미디어콘텐츠창작업 | 한국 | 100.00% |

| 종속기업 | 에이아이마인드봇에쿼티 | 투자조합 | 한국 | 99.99% |

(*) 전기말에 매각예정비유동자산으로 분류하였으며, 당분기 중 지분을 추가취득하여 지분율이 100%가 되었습니다.

(3) 보고기간말 현재 종속기업의 요약 재무정보는 다음과 같습니다.

| (단위:원) |

| 회사명 | 당기말 | 당분기 | ||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출 | 당기순이익 | 총포괄손익 | |

| ㈜기프트레터 | 4,785,333,221 | 4,172,611,643 | 612,721,578 | 540,324,946 | 239,320,561 | 239,320,561 |

| ㈜하이퍼라이프케어 | 3,407,957,837 | 7,330,539,416 | (3,922,581,579) | 734,791,204 | (705,437,929) | (705,437,929) |

| ㈜플랫폼934 | 259,319,937 | 961,793,378 | (702,473,441) | 276,332,437 | (504,017,341) | (504,017,341) |

| 에이아이마인드봇에쿼티 | 6,754,524,336 | 99,000 | 6,754,425,336 | - | 121,153 | 121,153 |

(4) 지배기업은 전기 3분기중 종속기업에 대한 지배력을 획득하여 연결재무제표를 최초로 작성하였는 바, 비교표시된 전기 재무제표는 개별재무제표입니다.

2. 중요한 회계정책

연결회사의 2025년 3월 31일로 종료하는 3개월 보고기간에 대한 분기연결재무제표는 기업 회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 이 분기연결재무제표는 보고기간종료일인 2025년 3월 31일 현재 유효한 한국채택국제회계기준에 따라 작성되었으며, 분기연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

분기연결재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

(1) 회계정책의 변경과 공시

1) 연결회사가 채택한 제ㆍ개정 기준서

연결회사가 2025년 1월 1일 이후 개시하는 회계기간부터 적용한 제ㆍ개정 기준서 및해석서는 다음과 같습니다.

(가) 기업회계기준서 제1021호 '환율변동효과', 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

동 개정사항은 기업이 한 통화가 다른 통화로 교환 가능한지 여부를 평가하고, 통화가 교환 가능하지 않은 경우 사용할 현물환율을 결정할 때 일관된 접근 방식을 적용하고 관련 정보를 공시하도록 요구합니다. 동 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

2) 공표되었으나 아직 시행되지 않은 제ㆍ개정 기준서 및 해석서

당분기말 현재 제정ㆍ공표되었으나 시행일이 도래하지 않아 연결회사가 채택하지 않은 한국채택국제회계기준의 기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정

동 개정사항은 금융상품 분류와 측정 요구사항을 명확히 하였으며, 금융상품 추가 공시사항을 규정하고 있습니다. 주요 개정내용은 다음과 같습니다.

·전자지급시스템을 통한 금융부채 결제 시 특정 조건을 충족하는 경우, 결제일 전에전자지급시스템을 통해 금융부채가 결제된 것으로 간주하여 부채를 제거할 수 있도록 허용

·금융상품의 계약상 현금흐름 특성을 평가할 때, 원리금 지급만으로 구성되어 있는 현금흐름 관련 규정 명확화

·기타포괄손익-공정가치 측정 지분상품의 투자 종류별 공정가치 변동 및 실현손익 정보에 대한 추가 공시

·계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

동 개정사항은 2026년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정사항이 재무제표에 미치는 영향을 검토 중에 있습니다.

(나) 한국채택국제회계기준 연차개선 Volume 11

한국채택국제회계기준 연차개선 Volume 11은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 당사는 동 개정사항이 재무제표에 미치는 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' : K-IFRS 최초 채택시 위험회피회계 적용

·기업회계기준서 제1107호 '금융상품: 공시' : 제거 손익, 실무적용지침

·기업회계기준서 제1109호 '금융상품' : 리스부채의 제거 회계처리와 거래가격의 정의

·기업회계기준서 제1110호 '연결재무제표' : 사실상의 대리인 결정

·기업회계기준서 제1007호 '현금흐름표' : 원가법

(2) 분기연결재무제표 작성기준

분기연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 주석 2.(1)에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경을 제외하고는 전기 재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다

(3) 중요한 회계추정 및 판단

재무제표의 작성시 경영진은 회계정책의 적용이나 자산, 부채, 수익, 비용의 장부금액 및 우발부채의 금액에 영향을 미칠 수 있는 판단과 추정 및 가정을 하여야 합니다.보고기간말 현재 이러한 추정치는 경영진의 최선의 판단 및 추정에 따라 이루어지고 있으며 추정치와 추정에 대한 가정은 지속적으로 검토되고 있으나 향후 경영환경의 변화에 따라 실제 결과와는 중요하게 다를 수도 있습니다.

회계정책을 적용하는 과정에서 추정에 관련된 공시와는 별도로 재무제표에 인식되는금액에 가장 유의적인 영향을 미칠 수 있는 경영진이 내린 판단 및 미래에 대한 가정과 보고기간말의 추정 불확실성과 관련하여 다음 회계연도에 자산과 부채의 장부금액에 대한 중요한 조정을 유발할 수 있는 유의적인 위험을 내포하고 있는 사항은 다음과 같습니다.

1) 금융상품의 공정가치

금융상품에 대한 활성시장이 없는 경우 공정가치는 평가기법을 사용하여 결정하고 있으며, 평가기법은 합리적인 판단력과 거래의사가 있는 독립된 당사자 사이의 최근 거래를 사용하는 방법, 실질적으로 동일한 다른 금융상품의 현행 공정가치를 참조하는 방법, 현금흐름할인방법과 옵션가격결정모형 등을 포함하고 있습니다. 연결회사는 주기적으로 평가기법을 조정하며 관측가능한 현행 시장거래의 가격을 사용하거나 관측가능한 시장자료에 기초하여 그 타당성을 검토하는 등 다양한 평가기법의 선택과 가정에 대한 판단을 하고 있습니다.

2) 이연법인세