|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 45 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 태 경 산 업 주 식 회 사 |

| 대 표 이 사 : | 김 해 련, 김 민 정, 박 충 기 (각자 대표이사) |

| 본 점 소 재 지 : | 서울특별시 강서구 공항대로 467, 4층(등촌동) |

| (전 화) 02-3661-8011 | |

| (홈페이지) http://www.taekyungind.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무 (성 명) 박 충 기 |

| (전 화) 02-3661-8024 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적 사업적 명칭

회사의 명칭은 「태경산업 주식회사」이며,

영문의 명칭은 「Taekyung Industry.Co., Ltd.」입니다.

단, 약식으로 표기할 경우에는 태경산업(주) 또는 Taekyung co.,ltd. 라고 표기 합니다.

나. 회사 설립일자 및 존속기간

당사는 1982.2.15.설립되었습니다. 설립 당시 회사의 명칭은 한록식품(주)이었 으며, 1988.10.1.카바이드 제조업종을 추가하면서 회사 명칭도 태경산업(주)로 변경되었습니다. 1996년 1월 30일에 증권거래소 유가증권시장에 주식을

상장하였습니다.

다. 본사의 주소, 전화번호 및 홈페이지

주소 : 서울특별시 강서구 공항대로 467, 4층(등촌동)

전화번호 : 02-3661-8011

홈페이지 : http://www.taekyungind.co.kr

라. 주요사업의 내용

연결회사는 총 7개의 사업부문으로 구성되어있습니다. 그 내용은 석회제조판매, 탄산가스 제조판매, 전구생산판매, 비철금속사업부, 연료, 고속도로휴게소/주유소, 기타사업 부문입니다.

<석회제조사업>

국내 최대 규모인 연간 82만톤의 생석회 생산능력을 보유한 단양 1, 2공장에서는 베켄바하로, A.L.C.로, 회전로등 다양한 소성로를 보유하고 제강용, 화학용, 공업용, 건축용 등 다양한 종류의 석회제품을 생산 공급하고 있습니다. 또한 석회업계 최초 1999년 K.S 규격획득, 2002년 ISO9001 품질관리 인증 취득 등 월등한 품질 경쟁력을 바탕으로 경질탄산칼슘, 고활성 수산화칼슘, 토질개량 과립생석회, 생석회분, 비산방지소석회, 유기질 석회비료 등 특수용도의 고기능성 제품의 비중을 계속 증대시켜 나가고 있습니다.

<탄산가스사업>

조선, 용접 등 일반 공업용을 비롯, 식품 냉장 냉동 운송 시스템인 Cool Pack Syste m용 등 각종 고순도 액체 탄산 제품을 생산 공급하고 있습니다. 또한 빙과 식품 보관용 및 이벤트 효과용으로 사용되는 드라이아이스를 제조 공급하고 있으며, 최첨단 Dry Ice 분산 세척 시스템 등 신규 수요 개발을 통해 관련 산업의 확충에 주력하고 있습니다.

<전구사업>

일반조명LED, 자동차용램프,형광램프, 백열램프등 다양한 전구를 생산판매하고 있습니다. 또한 2008년 6월 'LEDㆍFPD산업 신기술 개발 우수업체상을 수상하였습니다.

<비철금속사업>

- 합금철: 합금철은 철 이외의 금속 성분이 하나 또는 두개 이상 결합된 형태입니다. 철강의 제련 과정에서 용탕의 불순물(산소, 황등)을 제거하거나 철 이외의 성분(Cr, Ni, Mo등)을 첨가하는 기능을 발휘하고 있습니다. 철강의 생산과정에서 필수불가결한 부원료이며, 당사는 페로망간(Ferro Manganese)및 실리코망간(Silicomanganese)을 생산 및 판매하고 있습니다.

- 아연: 1969년 설립된 이후 축적된 경험과 기술로써 오직 ZINC OXIDE와 ZINC DUST를 50년 이상 제조하여 왔으며 권위있는 기술과 앞서가는 개발로써 국내뿐 아니라 중국, 일본, 동남아시아, 중동, 유럽 등 해외 시장에 큰 점유율을 기록하고 있습니다.

<고속도로 휴게소 및 주유소사업>

고속도로 휴게소를 운영하는 사업으로 1995년 민영화 입찰을 통하여 한국도로공사에서 민간으로 운영권이 위양되었으며, 당사는 꾸준한 공개입찰경쟁을 통하여 문막(강릉방향)휴게소, 군산(서울/무안방향)휴게소 및 주유소, 함평(무안방향)휴게소 및 주유소, 홍천강(춘천방향)휴게소를 한국도로공사로부터 운영권을 인수받아 2012년 4월 1일자로 영업을 개시해오고 있습니다. 또한 서해안고속도로 상의 서산(하)휴게소, 경부고속도로 천안(하)주유소, 당진영덕고속도로 청송(상/하)주유소, 강원도 38번 국도 동강휴게소 및 주유소를 운영하고 있습니다.

<연료사업>

중질유 열분해공정 (Delayed Coker)에서 상압 ·감압 중유를 490℃ 로 고온 열분해 하여 경질유분(LPG, 나프타, 등·경유)을 만들고 남은 부산물인 페트로코크스를 가공하여 생산 판매하고 있습니다. 주 사용처는 유동층 보일러 및 PC보일러의 가동연료 입니다.

<기타>

- 화장품 방부제 외 : 인체에 무해한 방부 대체재인 헥산디올-1,2를 국내 최초로 개발, 국내 화장품 시장의기존 방부 원료인 파라벤 등을 대체하고 있으며 다수의 화장품 공급 업체와 거래하고 있습니다.

- 인조대리석 : 인조대리석은 Methyl methacrylate (메타크릴산메틸), Poly methylmethacrylate (폴리메틸메타크리에이트)와 보크사이트를 정제해서 나오는 Aluminum tri Hydroxide(알루미나삼수화물)와 기타 첨가제를 섞고 경화를 하여 제조되는 건축내외장재 입니다. 당사는 아크릴계 및 E-Stone에 속하는 인조대리석 제품을 생산 및 판매하고 있습니다.

- 합성왁스 : 합성 왁스는 플라스틱 가공 시 플라스틱의 물리적, 화학적 성질을 개량하기 위한 첨가제 등으로 사용되고 있습니다. 당사가 생산하는 제품은 Polyethylene(폴리에틸렌), Polypropropylene(폴리프로필렌)의 열분해를 통해 생산되는 산업용 Synthetic Wax(합성왁스)를 의미합니다.

- 화장품 원료 외 : 구슬형 입자로 만든 에멀전 펄 원료를 세계 최초로 개발하였으며, 독자적인 바이오컨버젼, 캡슐화, 유동층 공정기술을 바탕으로 화장품 소재를 생산하여 여러 화장품 공급 업체와 거래하고 있습니다.

각 사업부문별 주요 제품과 매출비중은 다음과 같습니다.

| 사업부분 | 매출유형 | 주요제품 | 제45기 1분기 |

|---|---|---|---|

| 매출 비중(%) | |||

| 석회제조 | 제품, 상품등 | 석회,중질탄산칼슘 | 34.38% |

| 탄산가스 | 탄산가스 | 10.57% | |

| 전구 | LED전구 등 | 4.24% | |

| 비철금속사업부 | 합금철,산화아연 등 | 20.43% | |

| 고속도로 휴게소 및 주유소 | 식품류,휘발유 등 | 12.70% | |

| 연료 | 페트로코크스 | 10.71% | |

| 기타 | 화장품, 인조대리석, 합성왁스 등 | 6.97% | |

| 계 | 100.00% | ||

기타 자세한 사항은 동 보고서 「Ⅱ. 사업의 내용」을 참조하시기 바랍니다.

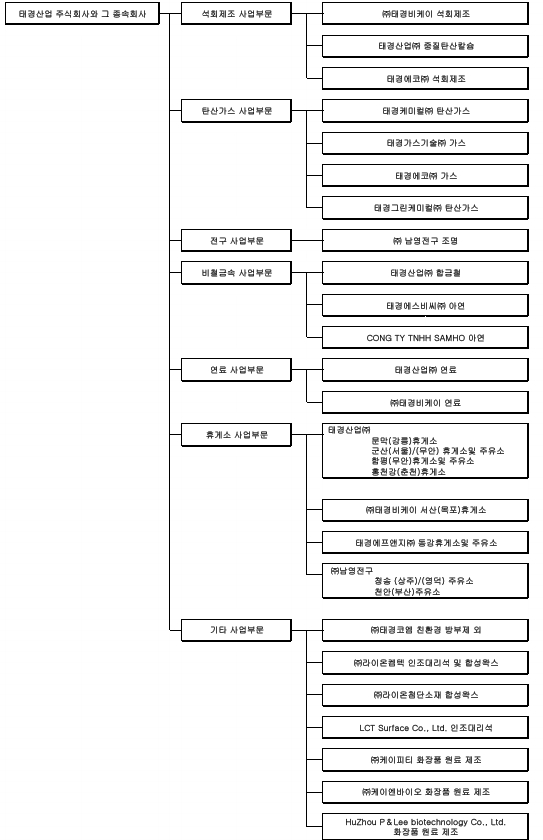

마. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 2 | 1 | - | 3 | 3 |

| 비상장 | 9 | 5 | - | 14 | 6 |

| 합계 | 11 | 6 | - | 17 | 9 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 주요종속회사 여부 판단기준

- 최근사업연도 자산총액이 지배회사 자산총액의 10% 이상

- 최근사업연도 자산총액이 750억원 이상

바. 연결대상 종속회사의 개요

당사는 2025년 03월 31일 현재 당사를 제외하고 해외투자법인을 포함하여 17개의 계열회사를 가지고 있습니다.

(1) (주)태경비케이 : 국내 최대의 부존자원인 석회석을 가공하여 생석회, 소석회 등 고품위 석회제품을 전문적으로 생산하고 있는 국내석회업계의 대표업체이고, 서산(하)휴게소를 운영하고 있습니다. 당사의 지분율은 43.58%입니다. 2020년 3월 25일 (주)백광소재에서 (주)태경비케이로 상호가 변경되었습니다.

(2) 태경케미컬(주) : 액체탄산가스 및 드라이아이스 등을 전문 제조하고, 이외에 에틸렌, 산소, 질소, 알곤 등 일반 산업용 가스도 함께 취급하는 종합가스회사의 면모를 갖추고 있습니다. 당사의 지분율은 16.35%입니다. 2020년 3월 20일 태경화학(주)에서 태경케미컬(주)로 상호가 변경되었습니다.

(3) (주)남영전구 : 각종 가정용, 산업용, 자동차용 전구 및 LED 전구를 생산하는 종합전구 제조업체이고, 당사의 지분율은 55.28%입니다.

(4) 태경에코(주) : 아세틸렌, 산소, 탄산가스, 질소 등 각종 산업용 가스 및 각종 환경처리제를 생산하고 있습니다. 당사의 지분율은 100%입니다.

(5) 태경에프앤지(주) : 강원도 영월군 남면의 38번국도에 위치한 동강휴게소/주유소를 2016년 4월 1일 인수하여 운영하고 있으며, 당사의 지분율은 51.14% 입니다. 2016년 3월 2일자로 남우화학(주)에서 태경에프앤지(주)로 상호가 변경되었습니다.

(6) 태경가스기술(주) : 산소, 질소, 탄산가스 등 각종 산업용 가스 충전 및 기화기 제조판매 사업을 영위하고 있습니다. 계열회사 태경케미컬(주)가 100% 지분출자한 회사 입니다. 2016년 3월 3일 자로 동신에너텍(주)에서 태경가스기술(주)로 상호가 변경되었습니다.

(7) 태경네트워크(주) : 2010년 3월 30일 설립되었습니다. 현재 영위하는 사업의 내용은 전산용역 서비스 제공입니다. 계열회사 (주)남영전구가 38%, 태경에프앤지(주)가 8%, 태경에코(주)가 38%, 태경가스기술(주)가 16%의 지분율로 출자 했습니다. 2016년 2월 4일자로 (주)스파이시칼라에서 태경네트워크(주)로 상호가 변경되었습니다.

(8) 태경에스비씨(주) : 태경산업(주)가 50%, (주)태경비케이가 25%, 태경케미컬(주)가 25% 지분으로 인수한 회사로서, 실제 취득일은 2015년 12월 23일이고, 간주취득일은 2015년 12월 31일 입니다. 당사의 지분율은 65.09% 입니다. 2020년 3월 23일 에스비씨(주)에서 태경에스비씨(주)로 상호가 변경되었습니다.

(9) CONG TY TNHH SAMHO : 태경에스비씨(주)가 100% 지분을 출자한 베트남 해외투자법인입니다.

(10) (주)태경코엠 : 대상회사는 인체에 무해한 방부 대체재인 헥산디올-1,2를 국내 최초로 개발, 국내 화장품 시장의 기존 방부 원료인 파라벤 등을 대체하고 있으며 다수의 화장품 공급 업체와 거래하고 있습니다. 당사의 지분율은 57.93% 입니다. 2021년 3월 24일 (주)코엠에서 (주)태경코엠으로 상호가 변경되었습니다.

(11) 태경그린케미컬(주) : 계열회사 태경케미컬(주)가 2022년 12월 15일 100% 지분을 출자하여 2022년 12월 16일에 설립한 회사입니다. 주사업은 액체탄산 제조, 도매업입니다.

(12) (주)라이온켐텍 : 건축 내외장재로 사용되는 인조대리석 및 플라스틱의 물성 개선을 위해 첨가되는 합성왁스를 생산하고 있습니다. 2025년 3월 (주)태경비케이가 34.26%, 태경케미컬(주)가 21.32% 지분으로 인수한 회사로서, 실제 취득일은 2025년 3월 25일입니다.

(13) (주)라이온첨단소재 : (주)라이온켐텍이 합성왁스 사업부문을 영위할 목적으로 2022년 12월 09일 물적 분할을 통해 2022년 12월 21일에 설립한 회사입니다. (주)라이온켐텍이 100% 지분을 보유하고 있습니다.

(14) LCT Surface Co.,Ltd. : (주)라이온켐텍이 100% 지분을 보유한 베트남 현지법인입니다.

(15) (주)케이피티 : 구슬형 입자로 만든 에멀전 펄 원료를 세계 최초로 개발하였으며, 독자적인 바이오컨버젼, 캡슐화, 유동층 공정기술을 바탕으로 화장품 소재를 생산하여 여러 화장품 공급 업체와 거래하고 있습니다. 태경산업(주)가 9.98%, 태경에코(주)가 23.73%, (주)남영전구가 23.73% 지분으로 인수한 회사로서, 실제 취득일은 2025년 1월 9일입니다.

(16) (주)케이엔바이오 : (주)케이피티가 51%의 지분을 보유하고 있으며, 화장품 및 화장용품 도매업을 영위하고 있는 회사입니다.

(17) HuZhou P&Lee biotechnology Co., Ltd. : (주) 케이피티가 100% 지분을 보유한 중국 현지법인입니다.

사. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)라이언켐텍 | 지배력 획득 |

| (주)라이온첨단소재 |

(주)라이온켐텍의 종속회사 |

|

| LCT Surface Co.,Ltd. | (주)라이온켐텍의 종속회사 | |

| (주)케이피티 | 지배력 획득 | |

| (주)케이엔바이오 | (주)케이피티의 종속회사 | |

| HuZhou P&Lee biotechnology Co.,Ltd. | (주)케이피티의 종속회사 | |

| 연결 제외 |

- | - |

| - | - |

아. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(주1) 중견기업 성장촉진 및 경쟁력 강화에 관한 특별법 제 2조 제 1호에 의한 중견기업에 해당합니다.

자. 신용평가에 관한 사항

- 최근 3년간 신용등급에 관한 사항

| 평가일 |

평가대상 유가증권 등 |

신용등급 | 평가기관 | 평가구분 |

| 2024.07.02 | 기업신용평가 | A | 한국평가데이터(주) | 정기평가 |

| 2023.07.05 | 기업신용평가 | A+ | ||

| 2022.07.22 | 기업신용평가 |

- 평가기관별 신용등급 체계 및 정의

| 평가기관 | 신용등급 | 등급정의 |

| 한국평가데이터(주) | AAA | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음. | |

| A | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 | |

| BBB | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 | |

| BB | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 | |

| B | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 | |

| CCC | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 | |

| CC | 상거래 신용위험의 가능성이 높음 | |

| C | 상거래 신용위험의 가능성이 매우 높음 | |

| D | 현재 상거래 신용위험 발생 상태에 있음 | |

| NR | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않은 무등급 |

차. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1996년 01월 30일 | 해당사항 없음 |

2. 회사의 연혁

가. 당해 회사의 연혁

(1) 최근 5사업년도 기간의 회사의 주된 변경내용은 다음과 같습니다.

2020. 03. 27 단독대표이사 김 해 련 취임 (대표이사 문 희 철 사임)

2022. 03. 25 각자대표이사 김 해 련, 김 민 정, 김 병 식 선임

2023. 03. 31 각자대표이사 김 해 련, 김 민 정, 박 충 기 선임

2023. 11. 03 각자대표이사 김 민 정 사임

2024. 04. 01 각자대표이사 김 해 련, 김 민 정, 박 충 기 선임

나 . 연결종속회사의 주요연혁

(1) 최근 5사업년도 기간의 연결종속회사의 주된 변경내용은 다음과 같습니다.

| (주)태경비케이 | 2020.03 (주)태경비케이로 상호 변경(주주총회 승인) 2020.03 대표이사 김민정 취임 2022.01 각자대표이사 정구일 선임 2023.03 대표이사 김민정, 정구일 재선임 2025.03 (주)라이온켐텍 지분인수 2025.03 각자대표이사 박충기 선임 |

|

태경케미컬(주) |

2020.03 태경케미컬(주)로 상호 변경(주주총회 승인) 2020.07 태경그린가스(주) 합병 2021.04 에코코스(주) 출자 2021.12 에코코스(주) 추가출자 2022.12 태경그린케미컬(주) 출자 2023.11 태경그린케미컬(주) 추가출자 2024.04 태경그린케미컬(주) 추가출자 2024.08 태경그린케미컬(주) 추가출자 2024.12 태경그린케미컬(주) 추가출자 2024.12 에코코스(주) 지분 전량 매각 2025.03 (주)라이온켐텍 지분인수 2025.04 태경그린케미컬(주) 합병 |

| 태경에프앤지(주) | 2020.03 대표이사 엄창용 취임 2021.12 대표이사 신동익 취임 |

| (주)남영전구 | 2020.12 청송 상주/영덕 방향 휴게소 영업종료 2022.01 대표이사 추가 선임(김철주, 신동익 각자대표) 2025.01 (주)케이피티 지분인수 |

| 태경에스비씨(주) (주1) | 2020.03 태경에스비씨(주)로 상호 변경(주주총회 승인) 2021.10 SKS PAINT(JIANGSU) NEW MATERIAL CO.,LTD 청산 (주4) 2023.11 대표이사 황충순 취임 |

| 태경에코(주) | 2025.01 (주)케이피티 지분인수 |

| 태경그린가스(주) (주2) | 2020.07 태경케미컬(주)에 합병 |

| 태경가스기술(주) | 2020.12 대표이사 박기환 취임 2022.01 대표이사 신광수 취임 |

| (주)태경코엠 (주3) | 2020.08 연결종속회사로 추가됨 2021.03 (주)태경코엠으로 상호 변경(주주총회 승인) 2022.01 대표이사 권순상 취임 |

| 태경그린케미컬(주) (주5) | 2022.12 연결종속회사로 추가됨 2023.11 유상증자 50억원 (증자후 자본금 80억) 2024.04 유상증자 70억원 (증자후 자본금 150억) 2024.08 유상증자 70억원 (증자후 자본금 220억) 2024.12 유상증자 60억원 (증자후 자본금 280억) 2025.04 태경케미컬(주)에 합병 |

| (주)라이온켐텍 (주6) | 2025.03 연결종속회사로 추가됨 |

| (주)라이온첨단소재 (주7) | 2025.03 연결종속회사로 추가됨 |

| LCT Surface Co.,Ltd. (주8) | 2025.03 연결종속회사로 추가됨 |

| (주)케이피티 (주9) | 2025.01 연결종속회사로 추가됨 |

| (주)케이엔바이오 (주10) | 2025.01 연결종속회사로 추가됨 |

| HuZhou P&Lee biotechnology Co., Ltd. (주11) | 2025.01 연결종속회사로 추가됨 |

(주1) 태경에스비씨(주)는 태경산업(주)가 50%, (주)태경비케이가 25%, 태경케미컬(주)가 25% 지분으로 인수한 회사로서, 실제 취득일은 2015년 12월 23일이고, 간주취득일은 2015년 12월 31일 입니다.

(주2) 태경그린가스(주)는 2020년 7월 1일부 태경케미컬(주)에 흡수합병 되었습니다.

(주3) (주)태경코엠은 태경산업(주)가 44.56% 지분으로 인수한 회사입니다.

(주4) SKS PAINT(JIANGSU) NEWMATERIALCO., LTD에 대하여 21년 10월 14일 부로 청산종료 하였습니다.

(주5) 태경케미컬(주)가 100.00% 지분을 보유하고 있는 종속기업이며 신규 설립되었습니다.

(주6) (주)라이온켐텍은 2025년 3월 (주)태경비케이가 34.26%, 태경케미컬(주)가 21.32% 지분으로 인수한 회사로서, 실제 취득일은 2025년 3월 25일입니다.

(주7) (주)라이온켐텍이 합성왁스 사업부문을 영위할 목적으로 2022년 12월 09일 물적 분할통해 2022년 12월 21일에 설립한 회사입니다. (주)라이온켐텍이 100% 지분출자한 회사입니다.

(주8) (주)라이온켐텍이 100% 지분을 출자한 베트남 법인입니다.

(주9) (주)케이피티는 태경산업(주)가 9.98%, 태경에코(주)가 23.73%, (주)남영전구가 23.73% 지분으로 인수한 회사로서, 실제 취득일은 2025년 1월 9일입니다.

(주10) (주)케이피티가 51%의 지분을 보유하고 있는 회사입니다..

(주11) (주) 케이피티가 100% 지분을 출자한 중국 현지법인입니다.

다. 합병에 관한 사항

종속기업인 (주)남영전구와 태경에코(주)는 2024년 12월 (주)케이피티의 최대주주와 (주)케이피티의 최대주주 변경을 수반하는 주식양수도계약(양수도가액 39,760백만원)을 체결하였고, 당1분기 중 (주)케이피티의 보통주식 2,490,110주((주)남영전구 1,245,055주, 태경에코(주) 1,245,055주)를 양수하였습니다. 태경산업(주)가 기존에 보유중이던 523,490주를 비롯하여 (주)케이피티 발행보통주식수의 57.44%(태경산업(주) 9.98%, (주)케이피티 23.73%, 남영전구(주) 23.73%)를 확보하여 지배력을 가지게 되었습니다.

종속기업인 (주)태경비케이와 태경케미컬(주)는 2024년 12월 (주)라이온켐텍의 최대주주와 (주)라이온켐텍의 최대주주 변경을 수반하는 주식양수도계약(양수도가액 128,200백만원)을 체결하였고, 당1분기 중 (주)라이온켐텍의 보통주식 19,953,847주((주)태경비케이 12,300,000주, 태경케미컬(주) 7,653,847주)를 양수하여, (주)라이온켐텍 발행보통주식수의 55.58%((주)태경비케이 34.26%, 태경케미컬(주) 21.32%)를 확보하여 지배력을 가지게 되었습니다.

종속기업인 태경케미컬(주)(이하 "합병법인")는 2025년 1월 23일 개최한 이사회에서손자회사인 태경그린케미컬(주)(이하 "피합병법인")를 2025년 4월 1일자로 흡수합병하기로 결의하였습니다.

본 인수에 대한 자세한 사항은 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항' 중 '4. 작성기준일 이후 발생한 주요사항 등 기타사항'의 '가. 작성기준일 이후에 발생한 주요사항'의 '(1) 합병 등의 사후정보' 및 '(2) 종속기업 간 합병'을 참조하시기 바랍니다.

라. 당해회사의 생산설비의 변동

▣ 최근 5사업년도 생산설비의 변동

공시대상기간(2020.01.01 ~ 2025.03.31)중 생산설비의 주된 변동내용

| 단위:백만원 |

| 주요설비 | 주요내용 | 금액 | 자금조달 |

| 온산공장 생산설비 | 증설 | 5,028 | 내부자금 |

마. 연결종속회사의 생산설비의 주요변동

▣ 최근 5사업년도 생산설비의 변동

공시대상기간(2020.01.01 ~ 2025.03.31)중 생산설비의 주된 변동내용은 다음과 같습니다.

| 태경케미컬(주) | 2020.07 대산공장 드라이 생산공장 준공 |

| 2024.01 대산공장 드라이 생산설비 증설 | |

| 2024.12 나주공장 생산 중단 |

바. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | - | 대표이사 김해련 | - |

| 2020년 03월 27일 | 정기주총 | 사내이사 김민정 | - | - |

| 2020년 03월 27일 | 정기주총 | 사외이사 이유재 | - | - |

| 2020년 03월 27일 | 정기주총 | - | 감사 최민교 | - |

| 2022년 03월 25일 | 정기주총 | 감사 백기도 | - | - |

| 2022년 03월 25일 | 정기주총 | 사내이사 김병식 | - | - |

| 2023년 03월 31일 | 정기주총 | - | 대표이사 김해련 | - |

| 2023년 03월 31일 | 정기주총 | - | 대표이사 김민정 | - |

| 2023년 03월 31일 | 정기주총 | 대표이사 박충기 | - | - |

| 2023년 03월 31일 | 정기주총 | - | 사외이사 이유재 | - |

| 2023년 03월 31일 | 정기주총 | 감사 이영희 | - | - |

| 2024년 03월 29일 | 정기주총 | 감사 김주년 | - | - |

※ 42기(전전기) 정기주주총회에서 사내이사 김병식 전무는 사임하였으며, 사내이사 박충기 전무, 감사 이영희는 신규 선임됨.

※ 2023년 03월 31일 이사회에서 사내이사 박충기 전무를 각자대표이사로 추가 선임함.

※ 2023년 08월 31일 일신상의 사유로 백기도 감사가 사임하였음.

※ 2023년 11월 03일 일신상의 사유로 김민정 사내이사가 대표이사에서 사임하였음

※ 43기(전기) 정기주주총회에서 감사 김주년이 신규 선임됨.

※ 2024년 04월 01일 이사회에서 사내이사 김민정 사장을 각자대표이사로 추가 선임함.

※ 2025년 03월 31일 일신상의 사유로 이영희 감사가 사임하였음.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 45(당)1분기말 (2025년03월말) |

44기말 (2024년말) |

43기말 (2023년말) |

42기말 (2022년말) |

41기말 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 29,228,750 | 29,228,750 | 29,228,750 | 29,228,750 | 29,228,750 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 |

나. 전환사채 등 발행현황

-해당사항 없음-

다. 신주인수권부사채 등 발행현황

-해당사항 없음-

라. 전환형 조건부자본증권 등 발행현황

-해당사항 없음-

4. 주식의 총수 등

□ 당사는 2025년 03월 31일 본 보고서 작성기준일 현재 발행할 주식의 총수는 보통주 48,000,000주이며 현재까지 발행한 주식의 총수는 보통주 30,322,360주이고, 감소한 주식수는 1,093,610주입니다. 따라서 현재 유통주식수는 보통주 29,228,750주입니다.

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 48,000,000 | - | 48,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,322,360 | - | 30,322,360 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 1,093,610 | - | 1,093,610 | - | |

| 1. 감자 | 1,093,610 | - | 1,093,610 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 29,228,750 | - | 29,228,750 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 29,228,750 | - | 29,228,750 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

나. 자본금 및 1주당가액

| (2025 . 03 .31 현재 ) | (단위 : 원, 주) |

| 구분 | 종류 | 자본금(액면총액) | 1주당가액 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|

| 재무제표상 자본금 (A) |

발행주식의 액면총액 ('가'의 Ⅳ×B) |

유통주식의 액면총액 ('가'의 Ⅵ×B) |

1주당 액면가액 (B) |

자본금÷ 발행주식의 총수 (A÷'가'의Ⅳ) |

자본금÷ 유통주식수 (A÷'가'의 Ⅵ) |

|||

| 기명 | 보통주 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 500 | 500 | 500 | |

| 합 계 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 | 500 | 500 | 500 | ||

주) 당사는 2023년 5월 10일 985,728주의 자기주식을 처분하였습니다. 당분기말 현재 유통주식 수는 29,228,750주입니다.

다. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

-해당사항 없음-

라. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2023년 05월 10일 | 2023년 08월 09일 | 985,728 | 985,728 | 100 | 2023년 05월 10일 |

※ 자세한 사항은 2023년 05월 10일 공시된 "자기주식처분결과보고서"를 참조하시기 바랍니다.

마. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2018년 11월 01일 | 2019년 05월 01일 | 2,000,000 | 1,925,268 | 96.26 | 0 | - | 2019년 02월 07일 |

| 신탁 해지 | 2018년 11월 01일 | 2019년 05월 01일 | 2,000,000 | 1,925,268 | 96.26 | 0 | - | 2019년 04월 30일 |

| 신탁 체결 | 2020년 03월 19일 | 2021년 03월 20일 | 2,000,000 | 1,733,607 | 86.68 | 0 | - | 2020년 06월 19일 |

| 신탁 해지 | 2020년 03월 19일 | 2021년 03월 20일 | 2,000,000 | 1,733,607 | 86.68 | 0 | - | 2021년 03월 19일 |

| 신탁 체결 | 2021년 12월 07일 | 2022년 06월 07일 | 2,000,000 | 1,953,519 | 97.68 | 0 | - | 2022년 03월 07일 |

| 신탁 해지 | 2021년 12월 07일 | 2022년 06월 07일 | 2,000,000 | 1,953,519 | 97.68 | 0 | - | 2022년 06월 07일 |

※ 2020년 3월 19일~2021년 3월 20일 자기주식 신탁체결 건은 2020년 9월 16일 이사회를 통해 계약기간 종료일이 2020년 9월 19일에서 2021년 3월 20일로 연장되었습니다.

바. 종류주식(명칭) 발행현황

-해당사항 없음-

사. 종류주식(명칭) 발행현황

-해당사항 없음-

아. 발행 이후 전환권 행사

-해당사항 없음-

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 25일 | 제 41기 정기 주주총회 |

제 32 조 (이사회의 결의방법) 개정 ② 이사회의 의장은 대표이사 또는 이사회에서 따로 정한 경우에는 그 이사를 의장으로 한다. |

이사회의장 선출을 위한 선출방법 변경 |

| 2022년 03월 25일 | 제 41기 정기 주주총회 |

④ 감사의 선임과 해임에는 의결권 없는 주식을 제외한 발행주식총수의 100분의 3을 초과하는 주식을 가진 주주(최대주주인 경우에는 그의 특수관계인, 그 밖에 상법시행령으로 정하는 자가 소유하는 주식을 합산한다.)는 그 초과하는 주식에 관하여 의결권을 행사하지 못한다. |

감사선임시, 전자투표 채택에 따른 결의 요건 완화 |

| 2020년 03월 27일 | 제39기 정기 주주총회 |

이 會社는 泰京産業 株式會社라 한다. 英文으로는 TAEKYUNG INDUSTRY CO.,LTD.라 表記한다. |

영문 상호 변경 |

| 2020년 03월 27일 | 제39기 정기 주주총회 |

|

홈페이지 주소 변경 |

| 2019년 03월 29일 | 제38기 정기 주주총회 |

第 8 條 【주식 및 신주인수권증서에 표시 되어야 할 권리의 전자등록】개정 이 회사는 주권 및 신주인수권증서를 발행하는 대신 전자등록기관의 전자등록계좌부에 주식 및 신주인수권증서에 표시되어야 할 권리를 전자등록한다. |

관련법령에 따른 조문 개정 |

| 2019년 03월 29일 | 제38기 정기 주주총회 |

|

관련법령에 따른 조문 개정 |

| 2019년 03월 29일 | 제38기 정기 주주총회 |

第 12 條 【株主 等의 住所, 姓名 및 印鑑 또는 書名 等 申告】삭제 |

관련법령에 따른 조문 삭제 |

| 2019년 03월 29일 | 제38기 정기 주주총회 |

第 14 條의2 【사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록】신설 이 회사는 사채권 및 신주인수권증권을 발행하는 대신 전자등록기관의 전자등록계좌부에 사채 및 신주인수권증권에 표시되어야 할 권리를 전자등록한다. |

관련법령에 따른 조문 신설 |

| 2019년 03월 29일 | 제38기 정기 주주총회 |

|

관련법령에 따른 조문 개정 |

※ 당사의 최근 정관개정일은 제41기 정기주주총회(2022년 03월 25일) 입니다.

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 제강 정련용 프럭스(용해,용제) 제조 판매업 | 영위 |

| 2 | 가스 흡수제 및 탈취제 제조 판매업 | 미영위 |

| 3 | 비금속광물 가공 판매업 | 영위 |

| 4 | 각종 분체제품 가공 판매업 | 영위 |

| 5 | 카바이드, 생석회 및 표백분 생산 및 판매업 | 영위 |

| 6 | 과자류, 만두류 제조 및 판매업 | 미영위 |

| 7 | 면류 제조 및 판매업 | 미영위 |

| 8 | 아이스크림 제조 및 판매업 | 미영위 |

| 9 | 창고업 | 영위 |

| 10 | 부동산 임대업 | 영위 |

| 11 | 수산물 냉동 냉장업 | 미영위 |

| 12 | 식품 냉동 냉장업 | 미영위 |

| 13 | 농수축산물 수집 처리 가공업 | 미영위 |

| 14 | 휴게소 운영업 | 영위 |

| 15 | 종합 소매업 | 영위 |

| 16 | 음식료품 및 담배 소매업 | 영위 |

| 17 | 음식점업 및 식품제조 가공업 | 영위 |

| 18 | 중질탄산칼슘(습식,건식)제조 가공 및 판매업 | 영위 |

| 19 | 합금철 제조 판매업 | 영위 |

| 20 | 주유소 운영업 | 영위 |

| 21 | 액화석유가스 충전소 운영업 | 영위 |

| 22 | 자동차 정비업 | 미영위 |

| 23 | 석유 코크스(petroleum cokes) 파우더 제조, 유통 및 판매업 | 영위 |

| 24 | 석탄 관련 제품 제조, 가공 및 판매업 | 영위 |

| 25 | 위 각호에 관련된 수출입업 일체 | 영위 |

| 26 | 위 각호에 관련된 부대사업 일체 | 영위 |

다. 정관상 사업목적 변경내용

-해당사항 없음-

라. 정관상 사업목적 추가 현황표

-해당사항 없음-

II. 사업의 내용

1. 사업의 개요

연결회사는 총7개의 사업부문으로 구성되어있습니다. 그 내용은 석회제조판매, 탄산가스 제조판매, 전구생산판매, 비철금속 사업, 연료, 고속도로휴게소/주유소, 기타사업 부문입니다.

각 사업부문별 주요 품목과 매출액은 다음과 같습니다.

| (단위: 백만원, %) |

| 사업부분 | 주요 품목 |

제 45기 당1분기 매출액 |

제 45기 당1분기 매출비중 |

|---|---|---|---|

| 석회제조 | 석회,중질탄산칼슘 | 58,192 | 34.38% |

| 탄산가스 | 탄산가스 | 17,890 | 10.57% |

| 전구 | LED전구등 | 7,174 | 4.24% |

| 비철금속사업부 | 합금철,산화아연등 | 34,575 | 20.43% |

| 고속도로 휴게소및 주유소 | 식품류,휘발유등 | 21,491 | 12.70% |

| 연료 | 페트로코크스 | 18,123 | 10.71% |

| 기타 | 화장품, 인조대리석, 합성왁스 등 |

11,817 | 6.97% |

<석회제조사업>

국내 최대 규모인 연간 82만톤의 생석회 생산능력을 보유한 단양 1, 2공장에서는 베켄바하로, A.L.C.로, 회전로등 다양한 소성로를 보유하고 제강용, 화학용, 공업용, 건축용 등 다양한 종류의 석회제품을 생산 공급하고 있습니다. 또한 석회업계 최초 1999년 K.S 규격획득, 2002년 ISO9001 품질관리 인증 취득 등 월등한 품질 경쟁력을 바탕으로 경질탄산칼슘, 고활성 수산화칼슘, 토질개량 과립생석회, 생석회분, 비산방지 소석회, 유기질 석회비료 등 특수용도의 고기능성 제품의 비중을 계속 증대시켜 나가고 있습니다.

<탄산가스사업>

조선, 용접 등 일반 공업용을 비롯, 식품 냉장 냉동 운송 시스템인 Cool Pack System용 등 각종 고순도 액체 탄산 제품을 생산 공급하고 있습니다. 또한 빙과 식품 보관용 및 이벤트 효과용으로 사용되는 드라이아이스를 제조 공급하고 있으며, 최첨단 Dry Ice 분산 세척 시스템 등 신규 수요 개발을 통해 관련 산업의 확충에 주력하고 있습니다.

<전구사업>

일반조명LED, 자동차용램프,형광램프, 백열램프등 다양한 전구를 생산 판매하고 있습니다. 또한 2008년 6월 'LEDㆍFPD산업 신기술 개발 우수업체상을 수상하였습니다.

<비철금속사업>

- 합금철: 합금철은 철 이외의 금속 성분이 하나 또는 두개 이상 결합된 형태입니다. 철강의 제련 과정에서 용탕의 불순물(산소, 황등)을 제거하거나 철 이외의 성분(Cr, Ni, Mo등)을 첨가하는 기능을 발휘하고 있습니다. 철강의 생산과정에서 필수불가결한 부원료이며, 당사는 페로망간(Ferro Manganese)및 실리코망간(Silicomanganese)을 생산 및 판매하고 있습니다.

- 아연: 1969년 설립된 이후 축적된 경험과 기술로써 오직 ZINC OXIDE와 ZINC DUST를 50년 이상 제조하여 왔으며 권위있는 기술과 앞서가는 개발로써 국내뿐 아니라 중국, 일본, 동남아시아, 중동, 유럽 등 해외 시장에 큰 점유율을 기록하고 있습니다.

<고속도로 휴게소 및 주유소사업>

고속도로 휴게소를 운영하는 사업으로 1995년 민영화 입찰을 통하여 한국도로공사에서 민간으로 운영권이 이양되었으며, 당사는 꾸준한 공개입찰경쟁을 통하여 문막(강릉방향)휴게소, 군산(서울/무안방향)휴게소 및 주유소, 함평(무안방향)휴게소 및 주유소, 홍천강(춘천방향)휴게소를 한국도로공사로부터 운영권을 인수받아 2012년 4월 1일자로 영업을 개시해오고 있습니다. 또한 서해안고속도로 상의 서산(하)휴게소, 경부고속도로 천안(하)주유소, 당진영덕고속도로 청송(상/하)주유소, 강원도 38번 국도 동강휴게소 및 주유소를 운영하고 있습니다. 휴게소 명품 먹거리 발굴, 시설투자 확대 등 휴게소 이용객을 유치하기 위해 지속적으로 노력하고 있습니다.

<연료사업>

중질유 열분해공정 (Delayed Coker)에서 상압 ·감압 중유를 490℃ 로 고온 열분해 하여 경질유분(LPG, 나프타, 등·경유)을 만들고 남은 부산물인 페트로코크스를 가공하여 생산 판매하고 있습니다. 주 사용처는 유동층 보일러 및 PC보일러의 가동연료 입니다.

<기타>

- 화장품 방부제 외 : 인체에 무해한 방부 대체재인 헥산디올-1,2를 국내 최초로 개발, 국내 화장품 시장의기존 방부 원료인 파라벤 등을 대체하고 있으며 다수의 화장품 공급 업체와 거래하고 있습니다.

- 인조대리석 : 인조대리석은 Methyl methacrylate (메타크릴산메틸), Poly methylmethacrylate (폴리메틸메타크리에이트)와 보크사이트를 정제해서 나오는 Aluminum tri Hydroxide(알루미나삼수화물)와 기타 첨가제를 섞고 경화를 하여 제조되는 건축내외장재 입니다. 당사는 아크릴계 및 E-Stone에 속하는 인조대리석 제품을 생산 및 판매하고 있습니다.

- 합성왁스 : 합성 왁스는 플라스틱 가공 시 플라스틱의 물리적, 화학적 성질을 개량하기 위한 첨가제 등으로 사용되고 있습니다. 당사가 생산하는 제품은 Polyethylene(폴리에틸렌), Polypropropylene(폴리프로필렌)의 열분해를 통해 생산되는 산업용 Synthetic Wax(합성왁스)를 의미합니다.

- 화장품 원료 외 : 구슬형 입자로 만든 에멀전 펄 원료를 세계 최초로 개발하였으며, 독자적인 바이오컨버젼, 캡슐화, 유동층 공정기술을 바탕으로 화장품 소재를 생산하여 여러 화장품 공급 업체와 거래하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품등의 현황

연결회사의 주요 매출은 생산 및 매출형태에 따라 7개 사업부문으로 크게 구분할 수 있습니다. 그 내용은 석회제조판매, 탄산가스 제조판매, 전구생산판매, 비철금속사업부, 연료, 고속도로휴게소/주유소, 기타사업 부문입니다. 공시대상기간 동안 사업부문별에 따른 매출은 다음과 같습니다.

| (단위: 백만원, %) |

| 사업부분 | 매출유형 | 품목 | 제 45기 1분기 | 제 44기 1분기 | 제 44기 | 제 43기 | ||||

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 석회제조 | 제품, 상품등 | 석회,중질탄산칼슘 | 58,192 | 34.38% | 56,747 | 36.19% | 233,081 | 34.50% | 220,159 | 33.56% |

| 탄산가스 | 탄산가스 | 17,890 | 10.57% | 18,979 | 12.11% | 77,775 | 11.51% | 82,065 | 12.51% | |

| 전구 | LED전구등 | 7,174 | 4.24% | 7,311 | 4.66% | 26,922 | 3.98% | 28,022 | 4.27% | |

| 비철금속사업부 | 합금철,산화아연등 | 34,575 | 20.43% | 29,532 | 18.84% | 140,745 | 20.83% | 124,544 | 18.98% | |

| 고속도로 휴게소 및 주유소 | 식품류,휘발유등 | 21,491 | 12.70% | 25,294 | 16.13% | 95,772 | 14.17% | 119,449 | 18.21% | |

| 연료 | 페트로코크스 | 18,123 | 10.71% | 14,309 | 9.13% | 80,012 | 11.84% | 67,814 | 10.34% | |

| 기타 | 화장품, 인조대리석, 합성왁스 등 | 11,817 | 6.97% | 4,613 | 2.94% | 21,385 | 3.17% | 13,974 | 2.13% | |

| 계 | 169,262 | 100.00% | 156,785 | 100.00% | 675,692 | 100.00% | 656,027 | 100.00% | ||

※ 제 45기 1분기, 제 44기 1분기, 제 44기(전기), 제43기(전전기) 매출은 K-IFRS 제1115호 '고객과의 계약에서 생기는 수익'및 제1109호 '금융상품에 대한 기준서' 에 따라 작성되었습니다.

나. 주요 제품의 가격변동 추이

(1) 비철금속 부문

| (단위 :원/톤) |

| 품 목 | 제 45기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|

| 합금철 | 1,671,874 | 1,623,103 | 1,463,402 |

| 산화아연 | 4,392,847 | 3,785,156 | 3,774,609 |

(2) 석회제조 부문

| (단위 : 원/톤, 원/Kg) |

| 품 목 | 단위 | 제 45기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|---|

| 생석회/경소백운석 | 원/톤 | 172,487 | 173,672 | 172,010 |

| 생석회분말 | 원/톤 | 175,164 | 180,540 | 178,550 |

| 소석회 | 원/톤 | 207,441 | 203,809 | 202,645 |

| 경질탄산칼슘 | 원/톤 | 655,431 | 659,727 | 652,355 |

| 석회고토 | 원/톤 | 227,245 | 217,162 | 204,609 |

| 수산화마그네슘(제품/상품) | 원/Kg | 153 | 147 | 145 |

| 액상소석회(제품/상품) | 원/Kg | 57 | 55 | 56 |

(3) 탄산가스 부문

| (단위 : 원/Kg) |

| 품 목 | 단위 | 제 45기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|---|

| 탄산가스(제품, 상품) | 원/Kg | 295 | 341 | 351 |

(4) 기타 부문

| (단위 : 인조대리석 - 원/장, 합성왁스 - 원/kg) |

| 품 목 | 단위 | 제 45기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|---|

| 인조대리석 | 원/장 | 227,514 | 205,538 | 200,634 |

| 합성왁스 | 원/kg | 3,802 | 3,450 | 3,658 |

※ 산출기준

- 산출대상 : 연결회사의 생산 주요제품

- 산정방법

- 석회제조 판매업 : 매출액 기준에 근거한 총평균법

- 탄산가스 사업 : 품목별 Kg당 판매가격의 단순산술평균가격

- 기타사업 : 품목별 Kg, 장 당 판매가격의 단순산술평균가격

3. 원재료 및 생산설비

3-1. 원재료에 관한 사항

가. 주요 원재료의 현황

(1) 연결회사의 주요 원재료 현황입니다. (단, 총매입액과 비율 표시하지 않음)

| (단위 : 천원) |

| 품 목 | 구체적용도 | 제 45기 1분기 매입액 | 제 44기 1분기 매입액 | 제 44기 매입액 | 제 43기 매입액 | 비 고 |

|---|---|---|---|---|---|---|

| 방해석 | 중질탄산칼슘 원료 | 5,045,794 | 3,775,548 | 17,868,679 | 13,364,253 | 충무화학외 |

| 분산제 | " | 1,084,175 | 779,978 | 3,742,324 | 3,013,459 | 청우테크 |

| 망간 | 합금철원료 | 3,129,890 | 1,356,967 | 18,142,983 | 19,155,082 | 수입 |

| 석회석 | 석회제품원료 | 4,292,726 | 4,149,052 | 17,604,182 | 17,935,300 | 자체채광 |

| 석회석 | " | 1,008,533 | 961,643 | 3,951,599 | 3,076,682 | 신원 외 |

| 탄산가스 | 탄산가스 원료 | 1,592,087 | 1,065,428 | 3,503,854 | 3,901,094 | 한화토탈외 |

| MMA, LDPE외 | 인조대리석 원료 | 9,881,755 | 16,537,167 | 82,893,797 | 65,245,563 | 롯데엠씨씨외 |

나. 주요 원재료의 가격변동 추이

(1) 비철금속 부문

| (단위 : 원/KG) |

| 품 목 | 제 45기 1분기 | 제 44기 | 제 43기 |

|---|---|---|---|

| 망간 | 290 | 409 | 274 |

| TOP DROSS | 3,801 | 3,330 | 3,295 |

※ 산출기준

총매입액/총매입수량

(2) 석회제조 부문

| (단위 : 원/톤) |

| 품 목 | 제 45기 1분기 | 제 44기 | 제 43기 |

|---|---|---|---|

| 석회석 | 16,687 | 16,238 | 15,514 |

| 정제유 | 570,000 | 570,000 | 554,195 |

| 무연탄 | 314,451 | 364,274 | 479,991 |

| 코크스 | 220,948 | 255,951 | 277,630 |

| 연료유 | 552,655 | 553,102 | 523,578 |

※ 산출기준

제품생산에 투입되는 원재료(석회석), 부재료(열에너지)를 대상으로 하여 총평균법으로 산출

(3) 탄산가스 부문

| (단위:원/kg) |

| 원재료 | 제 45 기 1분기 | 제 44 기 | 제 43 기 |

|---|---|---|---|

| 탄산가스 | 23 | 26 | 26 |

| Mg(OH)2파우더外 | - | 393 | 368 |

※ 산출기준

품목별 Kg당 매입가격의 단순 산술평균가격

(4) 기타 부문

| (단위:원/kg) |

| 원재료 | 제 45 기 1분기 | 제 44 기 | 제 43 기 |

|---|---|---|---|

| ATH外 | 1,712 | 1,844 | 1,587 |

| LDPE外 | 1,953 | 1,802 | 1,863 |

※ 산출기준

품목별 Kg당 매입가격의 단순 산술평균가격

3-2. 생산설비에 관한 사항

주요 연결회사의 생산설비 및 생산능력은 다음과 같습니다.

□ 연결종속회사의 생산설비의 주요변동

가. 최근 5사업년도 생산설비의 변동

공시대상기간(2020.01.01 ~ 2025.03.31)중 생산설비의 주된 변동내용은 다음과 같습니다.

| 태경케미컬(주) | 2020.07 대산공장 드라이 생산공장 준공 |

| 2024.01 대산공장 드라이 생산설비 증설 | |

| 2024.12 나주공장 생산 중단 |

나. 생산설비의 현황 등

(1) 연결회사의 당 1분기말 생산설비 등의 장부가 내역은 다음과 같습니다.

| (단위:천원) |

| 계정과목 | 당 1분기말 | 전기말 |

|---|---|---|

| 토지 | 196,422,197 | 144,393,920 |

| 건물 | 77,155,545 | 48,007,967 |

| 구축물 | 35,248,961 | 31,947,303 |

| 기계장치 | 41,030,150 | 34,078,036 |

| 차량운반구 | 5,106,548 | 4,674,348 |

| 공구와기구 | 491,076 | 460,399 |

| 집기비품 | 1,700,850 | 1,599,262 |

| 기타유형자산 | 2,694,570 | 2,264,344 |

|

건설중인자산 |

49,512,043 | 47,002,119 |

| 합 계 | 409,361,940 | 314,427,698 |

(2) 연결실체는 전기 이전에 토지에 대해 회사의 회계정책에 따라 재평가 하였으며 상세내역은 다음과 같습니다.

| 재평가 기준일 | 2021년 12월 31일 |

| 재평가 기관 | 미래새한감정평가법인 |

| 재평가 대상 유형자산 | 토지 |

| 공정가치 추정시 사용한 방법 및 가정 | 거래사례비교법, 공정가치법을 통해 공정가치를 산정함 |

회사는 토지의 공정가치를 결정하기 위하여 공인된 독립평가기관을 활용하여 활성시장에서 관측가능한 가격이나 독립적인 제3자와의 최근시장거래가격에 직접 기초하여 공정가치를 결정하였으며, 재평가는 보고기간말에 자산의 장부금액이 공정가치와 중요하게 차이가 나지 않도록 주기적으로 실시하고 있습니다.

다. 설비 등 당해년도 누적 투자 및 진행중인 투자현황, 향후 투자계획

- 해당사항 없음-

□ 태경산업(주)

가.생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 톤 |

| 사업부문 | 품 목 | 사업소 | 제 45기 1분기 | 제 44기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|---|---|---|

| 제조 | 페콕 | 광양공장 | 18,000 | 18,000 | 72,000 | 72,000 |

| 중질탄산칼슘 | 광양공장 | 36,000 | 36,000 | 144,000 | 144,000 | |

| 소 계 | 54,000 | 54,000 | 216,000 | 216,000 | ||

| 중질탄산칼슘 | 괴산공장 | 44,805 | 44,805 | 179,220 | 179,220 | |

| 중질탄산칼슘 | 온산공장 | 55,500 | 40,500 | 162,000 | 162,000 | |

| 페로망간, 실리코망간 | 예미공장 | 12,355 | 12,492 | 50,242 | 50,104 | |

| 소 계 | 112,660 | 97,797 | 391,462 | 391,324 | ||

| 합 계 | 166,660 | 151,797 | 607,462 | 607,324 | ||

(2) 생산능력의 산출근거

1) 산출방법 등

① 산출기준

- 최대생산능력

② 산출방법

- 중질탄산칼슘은 1일 생산량 및 월 생산량을 연간으로 환산하였음. (분, 반기는 해당 월수, 일수 적용)

- 페로망간, 실리코망간은 일일 생산량을 연간으로 환산하였음. (분, 반기는 해당 월수, 일수 적용)

| (단위 : 톤) |

| 사업소 | 품목 | 설 비 명 | 총생산능력 | 산출근거 |

| 광양공장 | 페콕 | 페콕설비 | 18,000 | 6,000톤/월*3개월 |

| 중질탄산칼슘 | A/T MILL | 36,000 | 12,000톤/월*3개월 | |

| 괴산공장 | 중질탄산칼슘 | A/T MILL | 44,805 | 14,935톤/월*3개월 |

| 온산공장 | 중질탄산칼슘 | A/T MILL | 55,500 | 18,500톤/월*3개월 |

| 예미공장 | 페로망간,실리코망간 | 전기로 | 12,355 | [(5,100kwH*24h*2대*90일)/2,350]+[(6,000kwH*24h*1대*90일)/4,350] |

나 . 생산실적 및 가동률

(1) 생산실적

| (단위: 톤) |

| 사업부문 | 품 목 | 사업소 | 제 45기 1분기 | 제 44기 1분기 | 제 44기 연간 | 제 43기 연간 |

|---|---|---|---|---|---|---|

| 제조 | 페콕 | 광양공장 | 7,301 | 9,197 | 31,739 | 40,896 |

| 중질탄산칼슘 | 광양공장 | 28,408 | 23,136 | 106,291 | 77,030 | |

| 소 계 | 35,709 | 32,333 | 138,030 | 117,926 | ||

| 중질탄산칼슘 | 괴산공장 | 34,332 | 33,626 | 144,885 | 140,377 | |

| 중질탄산칼슘 | 온산공장 | 36,389 | 36,724 | 154,030 | 129,529 | |

| 페로망간,실리코망간 | 예미공장 | 4,672 | 5,535 | 23,063 | 27,961 | |

| 합 계 | 111,102 | 108,218 | 460,008 | 415,793 | ||

(2) 당해 사업연도의 가동률

| (단위: 톤) |

| 사업소(사업부문) | 당분기 가동가능생산량 | 당분기 실제가동생산량 | 평균가동률(%) | |

|---|---|---|---|---|

| 광양공장 | 페콕 | 18,000 | 7,301 | 40.56% |

| 중질탄산칼슘 | 36,000 | 28,408 | 78.91% | |

| 소 계 | 54,000 | 35,709 | 66.13% | |

| 괴산공장 | 중질탄산칼슘 | 44,805 | 34,332 | 76.63% |

| 소 계 | 44,805 | 34,332 | 76.63% | |

| 온산공장 | 중질탄산칼슘 | 55,500 | 36,389 | 65.57% |

| 소계 | 55,500 | 36,389 | 65.57% | |

| 예미공장 | 페로망간,실리코망간 | 12,355 | 4,672 | 37.81% |

| 소 계 | 12,355 | 4,672 | 37.81% | |

| 합 계 | 166,660 | 111,102 | 66.66% | |

※사업연도가동가능시간 및 사업연도실제가동시간은 생산량을 기준으로 생산능력과 생산실적을 대비하여 가동률을 계산하였음.

다. 당해회사의 생산설비의 변동

최근 5사업년도 생산설비의 변동

공시대상기간(2020.01.01 ~ 2025.03.31)중 생산설비의 주된 변동내용

| 단위:백만원 |

| 주요설비 | 주요내용 | 금액 | 자금조달 |

| 온산공장 생산설비 | 증설 | 5,028 | 내부자금 |

□(주)태경비케이

가. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위: 톤) |

| 사업부문 | 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 |

|---|---|---|---|---|---|---|

|

석회 |

생석회/경소백운석 | 단양1공장 | 149,400 | 151,060 | 607,560 | 605,900 |

| 소석회 | 21,060 | 21,294 | 85,644 | 85,410 | ||

| 생석회분말 | 104,580 | 105,742 | 425,292 | 424,130 | ||

| 과립생석회 | 9,000 | 9,100 | 36,600 | 36,500 | ||

| 페트로코크스 | 41,850 | 42,315 | 170,190 | 169,725 | ||

| 기타 | 10,080 | 10,192 | 40,992 | 40,880 | ||

| 소계 | 335,970 | 339,703 | 1,366,278 | 1,362,545 | ||

| 생석회/경운백운석 | 단양2공장 | 24,300 | 24,570 | 98,820 | 98,550 | |

| 경질탄산칼슘 | 9,000 | 9,100 | 36,600 | 36,500 | ||

| 생석회분말 | 15,120 | 15,288 | 61,488 | 61,320 | ||

| 소계 | 48,420 | 48,958 | 196,908 | 196,370 | ||

| 경질탄산칼슘슬러리 | 장항공장 | 13,320 | 13,468 | 54,168 | 54,020 | |

| 액상소석회 | 14,400 | 14,560 | 58,560 | 58,400 | ||

| 소계 | 27,720 | 28,028 | 112,728 | 112,420 | ||

| 생석회분말 | 울산공장 | 13,950 | 14,105 | 56,730 | 56,575 | |

| 소계 | 13,950 | 14,105 | 56,730 | 56,575 | ||

| 합 계 | 426,060 | 430,794 | 1,732,644 | 1,727,910 | ||

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준 : 최대생산능력

② 산출방법 : 1일 최대생산량×365일=연간 최대생산량(분,반기는 해당일수적용)

[단양1공장]

| (단위 : 톤) |

| 품 목 | 일생산량 | 총생산량 | 산출근거 |

|---|---|---|---|

| 생석회/경소백운석 | 1,660 | 149,400 | 1,660×90일 = 149,400 |

| 소석회 | 234 | 21,060 | 234×90일 = 21,060 |

| 생석회분말 | 1,162 | 104,580 | 1,162×90일 = 104,580 |

| 과립생석회 | 100 | 9,000 | 100×90일 = 9,000 |

| 페트로코크스 | 465 | 41,850 | 465×90일 = 41,850 |

| 기타 | 112 | 10,080 | 112×90일 = 10,080 |

| 총 계 | 3,733 | 335,970 |

[단양2공장]

| (단위 : 톤) |

| 품 목 | 일생산량 | 총생산량 | 산출근거 |

|---|---|---|---|

| 생석회/경소백운석 | 270 | 24,300 | 270×90일 = 24,300 |

| 경질탄산칼슘 | 100 | 9,000 | 100×90일 = 9,000 |

| 생석회분말 | 168 | 15,120 | 168×90일 = 15,120 |

| 총 계 | 538 | 48,420 |

[장항공장]

|

(단위 : 톤) |

| 품 목 | 일생산량 | 총생산량 | 산출근거 |

|---|---|---|---|

| 경질탄산 칼슘슬러리 |

148 | 13,320 | 148×90일 = 13,320 |

| 액상소석회 | 160 | 14,400 | 160×90일 = 14,400 |

| 총 계 | 308 | 27,720 |

[울산공장]

|

(단위 : 톤) |

| 품 목 | 일생산량 | 총생산량 | 산출근거 |

|---|---|---|---|

| 생석회분말 | 155 | 13,950 | 155×90일 = 13,950 |

| 총 계 | 155 | 13,950 |

(나) 평균가동시간

| (단위 : 시간) |

| 사업소 | 1일평균 가동시간 | 월평균 가동일수 | 당1분기 가동일수 | 당1분기 가동시간 |

|---|---|---|---|---|

| 단양1공장 | 20 | 30 | 90 | 1,800 |

| 단양2공장 | 21 | 30 | 90 | 1,890 |

| 장항 공장 | 20 | 30 | 90 | 1,800 |

| 울산 공장 | 12 | 30 | 90 | 1,080 |

| 전체 평균 | 18 | 30 | 90 | 1,620 |

나. 생산실적 및 가동률

(1) 생산실적

| (단위 : 톤) |

| 사업부문 | 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 |

|---|---|---|---|---|---|---|

|

석회 |

생석회/경소백운석 | 단양1공장 | 130,503 | 128,450 | 507,918 | 514,559 |

| 소석회 | 19,040 | 20,370 | 85,394 | 83,246 | ||

| 생석회분말 | 52,763 | 54,976 | 207,429 | 227,648 | ||

| 과립생석회 | 3,631 | 2,104 | 9,929 | 12,477 | ||

| 페트로코크스 | 4,917 | 3,358 | 8,366 | 8,921 | ||

| 기타 | 1,757 | 1,978 | 5,872 | 8,585 | ||

| 소계 | 212,611 | 211,236 | 824,908 | 855,436 | ||

| 생석회/경소백운석 | 단양2공장 | 21,025 | 21,358 | 86,484 | 85,516 | |

| 경질탄산칼슘 | 2,812 | 4,231 | 14,836 | 12,929 | ||

| 생석회분말 | 4,982 | 4,978 | 20,899 | 18,205 | ||

| 소계 | 28,819 | 30,567 | 122,219 | 116,650 | ||

| 경질탄산칼슘 슬러리 | 장항공장 | 13,058 | 13,238 | 53,355 | 46,321 | |

| 액상소석회 | - | - | - | - | ||

| 소계 | 13,058 | 13,238 | 53,355 | 46,321 | ||

| 생석회분말 | 울산공장 | 10,662 | 11,108 | 45,262 | 48,048 | |

| 소계 | 10,662 | 11,108 | 45,262 | 48,048 | ||

| 합 계 | 265,150 | 266,149 | 1,045,744 | 1,066,455 | ||

(2) 당해 사업연도의 가동률

| (단위 : 시간,%) |

| 사업소(사업부문) | 당1분기 가동가능시간 |

당1분기 실제가동시간 |

평균가동률 | |

|---|---|---|---|---|

| 단양1공장 | 생석회/경소백운석 | 1,973 | 1,723 | 87.4 |

| 소석회 | 1,800 | 1,627 | 90.4 | |

| 생석회분말 | 1,800 | 908 | 50.5 | |

| 과립생석회 | 1,800 | 726 | 40.3 | |

| 페트로코크스 | 1,800 | 211 | 11.7 | |

| 기타 | 1,800 | 314 | 17.4 | |

| 단양1공장 평균가동률 | 63.3 | |||

| 단양2공장 | 생석회/경소백운석 | 1,973 | 1,707 | 86.5 |

| 경질탄산칼슘 | 1,800 | 562 | 31.2 | |

| 생석회분말 | 1,973 | 650 | 32.9 | |

| 단양2공장 평균가동률 | 59.5 | |||

| 장항공장 | 경질탄산칼슘 슬러리 | 1,800 | 1,765 | 98.0 |

| 액상소석회 | 1,800 | - | - | |

| 장항공장 평균가동률 | 47.1 | |||

| 울산공장 | 생석회분말 | 1,080 | 825 | 76.4 |

| 울산공장 평균가동률 | 76.4 | |||

| 당분기 평균가동률 | 62.2 | |||

※ 2025년 당1분기의 평균가동률이 62.2%로 전기(60.4%)에 비해 1.8% 정도 증가하였습니다.

□태경케미컬(주)

가. 생산능력 및 생산능력의 산출근거

연결회사의 생산능력은 다음과 같습니다.

| 구분 | 생산품목 | 일일최대생산능력 | 비고 |

| 품목별 일일최대 생산능력 합계 |

탄산가스 | 1061톤 | - |

| 수산화마그네슘 | 336톤 | - | |

| 액상소석회 | 600톤 | - | |

| 기화기外 | 660NM3 | - |

생산능력 산출기준은 '품목별 일일최대생산능력 × 83일'의 방법으로 산출되었습니다. 산출기준 83일은 당분기까지의 총일수 중 정비기간이 제외된 일수입니다.

생산능력 세부내역은 다음와 같습니다.

| (단위:톤, NM3) |

| 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 | |

|---|---|---|---|---|---|---|

| 탄산가스 사업부문 |

탄산가스 | 대산,여수 | 84,328 | 88,063 | 335,280 | 350,130 |

| 기화기外(NM3) | 태경가스기술 | 54,780 | 54,780 | 217,800 | 217,800 | |

| 소 계(톤) | 139,108 | 142,843 | 553,080 | 567,930 | ||

| 환경 사업부문 |

수산화마그네슘 | 여수 | 27,888 | 27,888 | 110,880 | 110,880 |

| 액상소석회 | 여수2 | 49,800 | 49,800 | 198,000 | 198,000 | |

| 소 계(톤) | 77,688 | 77,688 | 308,880 | 308,880 | ||

나. 생산실적 및 가동률

생산실적 세부내역은 다음과 같습니다.

| (단위:톤, NM3) |

| 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 |

|---|---|---|---|---|---|

| 탄산가스 | 대산,여수 | 23,193 | 38,160 | 156,564 | 165,756 |

| 수산화마그네슘 | 여수 | 4,998 | 8,902 | 23,502 | 30,084 |

| 액상소석회 | 여수2 | - | - | - | - |

| 기화기외(NM3) | 태경가스기술 | 11,300 | 28,660 | 88,935 | 71,405 |

당분기 가동률은 다음과 같습니다.

| 품목 | 당1분기 가동가능시간 | 당1분기 실제가동시간 | 평균가동률(%) |

|---|---|---|---|

| 탄산가스 | 1,992 | 548 | 27.5 |

| 수산화마그네슘 | 1,992 | 357 | 17.9 |

| 액상소석회 | 1,992 | - | - |

| 기화기外 | 1,992 | 411 | 20.6 |

1) 가동가능시간은 '일24시간 × 83일'으로 산출되었습니다.

2) 실제가동시간은 '당1분기총생산량÷품목별일일생산능력×일24시간'으로 산출되 었습니다.

3) 평균가동률은 '실제가동시간 ÷ 가동가능시간'으로 산출되었습니다.

□(주)라이온켐텍 ((주)라이온첨단소재, LCT Surface Co., Ltd. 포함)

가. 생산능력 및 생산능력의 산출근거

연결회사의 생산능력은 다음과 같습니다.

| 구분 | 생산품목 | 일일최대생산능력 | 비고 |

| 품목별 일일최대 생산능력 합계 |

인조대리석 | 3,377매 | - |

| 합성왁스 | 55톤 | - |

인조대리석, 합성왁스의 생산능력 산출기준은 '품목별 일일최대생산능력 × 90일'의 방법으로 산출되었습니다. 산출기준 90일은 당1분기의 총일수 중 정비기간이 제외된 일수입니다.

생산능력 세부내역은 다음와 같습니다.

| (단위:장, 톤) |

| 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 | |

|---|---|---|---|---|---|---|

| 기타 사업부문 |

인조대리석(장) | 문평동, 오창 | 303,930 | 303,930 | 1,215,720 | 1,215,720 |

| 합성왁스 | 평촌동 | 4,950 | 4,950 | 19,800 | 19,800 | |

| 소 계(톤) | 308,880 | 308,880 | 1,235,520 | 1,235,520 | ||

나. 생산실적 및 가동률

생산실적 세부내역은 다음과 같습니다.

| (단위:톤, 장) |

| 품 목 | 사업소 | 제45기 1분기 | 제44기 1분기 | 제44기 연간 | 제43기 연간 |

|---|---|---|---|---|---|

| 인조대리석(장) | 문평동, 오창 | 81,553 | 109,405 | 534,770 | 467,153 |

| 합성왁스 | 평촌동 | 3,034 | 2,259 | 10,539 | 10,578 |

당분기 가동률은 다음과 같습니다.

| 품목 | 당1분기 가동가능시간 | 당1분기 실제가동시간 | 평균가동률(%) |

|---|---|---|---|

| 인조대리석 | 1,800 | 483 | 26.8 |

| 합성왁스 | 1,800 | 1,103 | 61.3 |

1) 가동가능시간은 '일20시간 × 90일'으로 산출되었습니다.

2) 실제가동시간은 '당1분기총생산량÷품목별일일생산능력×일20시간'으로 산출되었습니다.

3) 평균가동률은 '실제가동시간 ÷ 가동가능시간'으로 산출되었습니다.

4. 매출 및 수주상황

4-1. 매출에 관한 사항

가. 매출실적

연결회사의 매출 세부내역은 다음과 같습니다.

| (단위:백만원) |

| 사업부문 | 매출유형 | 구분 | 제 45기 1분기 | 제 44기 1분기 | 제 44기 | 제 43기 |

| 석회제조 | 석회제품 | 수출 | 277 | 264 | 881 | 9,156 |

| 내수 | 57,915 | 56,483 | 232,200 | 211,003 | ||

| 합계 | 58,192 | 56,747 | 233,081 | 220,159 | ||

| 탄산가스 | 액체탄산외 | 수출 | 858 | 304 | 2,873 | 1,483 |

| 내수 | 17,032 | 18,675 | 74,902 | 80,582 | ||

| 합계 | 17,890 | 18,979 | 77,775 | 82,065 | ||

| 전구 | LED조명외 | 수출 | 2,993 | 2,800 | 9,512 | 11,850 |

| 내수 | 4,181 | 4,511 | 17,410 | 16,172 | ||

| 합계 | 7,174 | 7,311 | 26,922 | 28,022 | ||

| 비철금속사업부 | 합금철, 산화아연외 |

수출 | 18,463 | 16,263 | 69,322 | 63,234 |

| 내수 | 16,112 | 13,269 | 71,423 | 61,310 | ||

| 합계 | 34,575 | 29,532 | 140,745 | 124,544 | ||

| 휴게소,주유소 | 담배,과자 주유소,충전소외 |

수출 | - | - | - | - |

| 내수 | 21,491 | 25,294 | 95,772 | 119,449 | ||

| 합계 | 21,491 | 25,294 | 95,772 | 119,449 | ||

| 연료 | 페트로코크스 | 수출 | - | - | - | 9,187 |

| 내수 | 18,123 | 14,309 | 80,012 | 58,627 | ||

| 합계 | 18,123 | 14,309 | 80,012 | 67,814 | ||

| 기타 | 화장품, 인조대리석 합성왁스 등 |

수출 | 103 | 164 | 295 | 416 |

| 내수 | 11,714 | 4,450 | 21,090 | 13,558 | ||

| 합계 | 11,817 | 4,614 | 21,385 | 13,974 | ||

| 합계 | 수출 | 22,694 | 19,795 | 82,883 | 95,326 | |

| 내수 | 146,568 | 136,991 | 592,809 | 560,701 | ||

| 합계 | 169,262 | 156,786 | 675,692 | 656,027 | ||

※ 매출은 K-IFRS 제1115호 '고객과의 계약에서 생기는수익'및 제1109호 '금융상품에대한 기준서' 에 따라 작성되었습니다.

나. 주요사업부문 판매경로및 방법

(1) 합금철 사업부문은 포스코, 현대제철 및 제강업체에 입찰을 통해 수주 후 납품하고 있습니다. 포스코의 경우 6개월 단위 입찰에 의한 계약을 하고 있으며, 기타업체는 상호 협의계약에 의한 판매를 하고 있습니다.

(2) 석회제조 판매업 부문은 생산제품의 대부분이 실수요자에게 직접 판매되고 있으며, 일부품목은 시장점유율을 위하여 부분적으로 판매업자에게 공급되는 유통경로를형성하고 있습니다.

(3) 탄산가스 사업 부문은 현재 서울 본사 및 울산, 여수 영업팀을 운영하고 있으며, 업체와의 직거래 및 대리점을 통해 납품을 하고 있습니다. 태경가스기술(주)는 울산에 본사가 있으며, 업체와의 직거래를 통해 납품을 하고 있습니다. 태경그린케미컬(주)는 서산에 본사가 있으며, 업체와의 직거래를 통해 납품을 하고 있습니다.

(4) 휴게소 운영업부문 판매는 전액 소비자에게 직접 판매합니다.

(5) 주판매방법은 구입 주문에 의해 판매를 하고 관공서 납품은 조달청 구매 요청에 의거 판매하며 소비시장의 가격동향과 자체원가 상승 등을 감안하여 탄력적으로 대처하고 있습니다.

● 합금철제조 판매조건 - 현금 100%

● 석회제조 판매조건 - 현금 30%, 어음 70%

● 탄산가스 판매조건 - 현금 30%, 어음 70%

● 휴게소 판매조건 - 현금 100% (카드사용부분 포함)

다. 주요사업부문의 판매전략 및 주요 매출처

국내 합금철 주요 판매선은 포스코, 현대제철, 세아베스틸 등의 종합제철소와 일반 제강사, 그리고 용접봉업체 등이 있으며, 해외시장은 일본, 중국, 동남아, 중동, 유럽 등으로 다양한 판매선이 존재하고 있습니다. 다양한 제품군 개발과 더불어 기존 거래선과의 Relationship 강화 및 신규 거래선의 적극적인 개발에 매진하고 있습니다.

석회제조판매업 부문의 경우 주요매출처는 고려아연(주), 롯데정밀화학, 청해소재, 한솔제지(주), 현대제철(주)(가나다순) 등 입니다.

고속도로 휴게소 운영업은 휴게소 명품 먹거리 발굴, 시설투자 확대 등 다시 찾고 싶은 휴게소를 만들기 위해 최선의 노력을 다하고 있습니다. 소매 매출만 발생하기에 주요 매출처가 없습니다.

탄산가스부문의 주요 매출처는 조선사와 빙과사로 장기 공급계약 체결을 통해 안정적인 판매를 전략적 목표로 하고 있습니다. 또한 저장능력 확대를 통한 성수기 물량 확보 및 영업활동능력을 증대시켜 시장경쟁력 강화에 전력하고 있습니다.

기타 사업부문 중 인조대리석의 경우 주요매출처는 LX하우시스, 듀폰, 롯데케미칼, 현대L&C(가나다순) 등이며 ODM방식의 매출처를 다변화하고자 신규 매출처 확보를 위한 ODM 영업 활동을 꾸준하게 지속하여 왔습니다. 2010년부터는 터키 및 인도 지역 등의 건축자재 박람회 참가를 통해 공격적인 영업을 진행하고 있습니다.

4-2. 수주에 관한 사항

가. 주요 수주상황

| <합금철> |

| - 포스코(주) 판매계약 외 다수 |

| <생석회> |

| - 현대제철(주) 판매계약 외 다수 |

| <소석회> |

| - 롯데정밀화학(주) 판매계약 외 다수 |

| <경질탄산칼슘, 중질탄산칼슘> |

| - 한솔제지(주) 판매계약 외 다수 |

| <기타> |

| - 농협 실수요자 판매계약 외 다수 |

| (수요자의 구매요청에 의한 주문생산으로 정확한 수주액의 개념은 없으며, 회사의 영업기밀에 해당되어 간략하게 공시함을 알려드립니다.) |

※ 수주의 계절적 변동요인

농협에 판매계약된 입상고토비료의 경우 농업용 비료로 사용되며 3월과 10월경에 집중적으로 판매가 되고 있습니다.

※ 당사의 제품중 중질탄산칼슘, 합금철, 생석회.소석회임가공등은 수요업체의 계속 조업에 따라 특별한 변동이 없는한 계속 생산 납품하고 있습니다.

5. 위험관리 및 파생거래

5-1. 위험관리에 관한 사항

연결실체는 신용위험, 유동성 위험과 시장위험에 노출되어 있습니다. 시장위험은 환율변동위험, 이자율변동위험과 지분증권에 대한 시장가치의 변동위험으로 구분됩니다. 연결실체는 이러한 위험요소들을 관리하기 위하여 각각의 위험요인에 대해 면밀하게 모니터링하고 대응하는 위험관리 정책 및 프로그램을 운용하고 있습니다.

재무위험관리의 대상이 되는 연결실체의 금융자산은 현금 및 현금성자산, 단기금융상품, 매출채권 및 기타채권 등으로 구성되어 있으며 금융부채는 매입채무 및 기타채무, 차입금, 파생상품부채 등으로 구성되어 있습니다.

가. 시장위험

(1) 환율변동위험

연결실체는 글로벌 영업 및 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 EUR, USD, VND등이 있습니다. 또한 연결실체는 외화로 표시된 채권과 채무 관리 시스템을 통하여 환노출 위험을 주기적으로 평가, 관리 및 보고하고 있습니다.

(2) 이자율 위험

연결실체는 가격변동으로 인한 재무제표 항목(금융자산, 부채)의 가치변동 위험 및 투자, 차입에서 비롯한 이자비용의 변동위험 등의 이자율 변동위험에 노출되어 있습니다. 이러한 연결실체의 이자율 변동위험은 채권 등 이자지급 부채의 발행에서 비롯됩니다.

연결실체는 고정이자율과 변동이자율로 자금을 차입하고 있으며, 이로 인하여 이자율 위험에 노출되어 있습니다. 연결실체는 고정금리차입금과 변동금리차입금의 적절한 균형유지 정책을 수행하는 등 이자율위험을 관리하고 있으며, 이자율위험에 노출된 차입금 내용은 다음과 같습니다.

■ 당분기말 및 전기말 현재 단기차입금의 세부내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 차입처 | 내 역 | 연이자율 | 당분기말 | 전기말 |

| (주)하나은행 | 일반한도대출 | 3.34~3.94% | 24,000,000 | 18,000,000 |

| 한국산업은행 | 일반대출 외 | 3.59~4.11 | 15,000,000 | 27,000,000 |

| (주)신한은행 | 원화자금대출 외 | 3.63~4.89% | 34,683,614 | 31,331,227 |

| 한국수출입은행 | 일반대출자금 | 3.01~3.32% | 15,000,000 | 15,000,000 |

| (주)우리은행 | 일반대출 외 | 3.19~3.55% | 10,000,000 | 5,000,000 |

| SHINHAN BANK VIETNAM, BINH DUONG BRANCH |

구매자금대출 | 3.97% | 776,912 | 1,650,154 |

| (주)기업은행 | 일반한도대출 | 1.23~3.08% | 12,700,000 | - |

| (주)국민은행 | 일반대출 외 | 3.41~3.42% | 4,000,000 | - |

| 농협 | 일반한도대출 | 2.4% | 2,000,000 | - |

| 합 계 | 118,160,526 | 97,981,381 | ||

■ 당분기말 및 전기말 현재 장기차입금의 세부내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 차입처 | 차입금종류 | 이자율(%) | 당분기말 | 전기말 | 상환방법 |

| (주)신한은행 | 시설자금대출 | 1.75~3.02% | 40,641,000 | 341,000 | 분할상환 |

| (주)기업은행 | 시설자금대출 | 1.50~3.35% | 73,434,000 | - | 분할상환 |

| 농협 | 시설자금대출 | 2.32~3.3% | 40,500,000 | - | 분할상환 |

| 기타 | 자금대출 | - | 66,667 | 91,667 | 물품대상환 |

| 합 계 | 154,641,667 | 432,667 | - | ||

| 차감 : 유동성대체액 | (413,467) | (91,667) | - | ||

| 비유동성잔액 | 154,228,200 | 341,000 | - | ||

■ 당분기말 현재 장기차입금 상환일정은 다음과 같습니다.

| (단위: 천원) | |

|---|---|

| 구 분 | 장기차입금(*) |

| 1년이내 | 413,467 |

| 1년초과 2년이내 | 18,046,810 |

| 2년초과 3년이내 | 117,146,798 |

| 3년초과 | 19,034,592 |

| 합 계 | 154,641,667 |

(*) 상기 현금흐름은 현재가치할인을 고려하지 아니한 금액입니다.

■ 당분기말 현재 차입금과 관련하여 제공한 담보내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 담보권자 | 담보제공자산 | 차입금액(*) | 채권최고액 |

| (주)신한은행 | 유형자산 및 신용담보 | 3,750,000 | 12,930,000 |

| (주)우리은행 | 10,000,000 | 15,600,000 | |

| (주)국민은행 | 3,000,000 | 9,600,000 | |

| 농협 | 42,500,000 | 51,000,000 | |

| (주)기업은행 | 3,200,000 | 9,240,000 | |

| (주)하나은행 | 6,000,000 | 7,200,000 | |

| 한국산업은행 | 주식 | 72,000,000 | 86,400,000 |

| (주)신한은행 | 40,000,000 | 48,000,000 | |

| 한국광물자원공사 | 유형자산 및 광업권 신용담보 |

- | 32,650,670 |

| 한국산업은행 | 18,341,000 | 48,000,000 | |

| SHINHAN BANK VIETNAM, BINH DUONG BRANCH |

776,912 | 2,786,350 | |

| 한국수출입은행 | 재고자산 및 신용담보 | 15,000,000 | 19,500,000 |

(*) 이외의 차입금에 대해서 연결실체의 신용이 담보로 제공되어 있습니다.

5-2. 파생거래에 관한 사항

-해당사항 없음-

6. 주요계약 및 연구개발활동

6-1. 주요계약에 관한 사항

경영상의 주요계약은 없습니다.

6-2 연구개발활동에 관한 사항

가. 연구개발활동의 개요

(1) 연구개발 담당조직

| 구 분 | 박 사 | 석 사 | 학 사 | 전문학사 | 계 |

| 연구원수 | 6 | 23 | 39 | 1 | 69 |

(2) 연구개발비용

| (단위 :천원 ) |

| 과 목 | 제 45기 1분기 | 제44기 | 제43기 | 비 고 | |

|---|---|---|---|---|---|

| 원 재 료 비 | 30,555 | 63,676 | 54,226 | - | |

| 인 건 비 | 718,712 | 1,586,858 | 1,490,281 | - | |

| 감 가 상 각 비 | 28,228 | 116,829 | 107,922 | - | |

| 위 탁 용 역 비 | 7,495 | 5,504 | 20,342 | - | |

| 기 타 | 139,857 | 291,654 | 240,924 | - | |

| 연구개발비용 계 | 924,847 | 2,064,521 | 1,913,695 | - | |

| 회계처리 | 판매비와 관리비 | 924,847 | 2,064,521 | 1,913,695 | - |

| 제조경비 | - | - | - | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당1분기매출액×100] |

0.546% | 0.306% | 0.292% | - | |

나. 주요 연구개발 실적

(1) 용선 탈황 슬래그 연화제 제조기술 개발(특허 23650호)

(2) 취입용 CaO계 용선 탈황제 제조기술 개발(특허 27837호)

(3) 석회계 용선 탈인제 제조기술 개발(특허 31042호)

(4) 황화수소 흡착제 제조기술 개발(특허 30858호)

(5) H2 - PSA용 활성탄 제조기술 연구

(6) FLOTATION에 의한 CaCO3 SLURRY로부터 CARBON의 분리기술 연구

(7) A. L. C.용 생석회 제조기술 연구

(8) 카바이드용 CaO 성형 조성물 제조기술 연구

(9) CaC2 DUST활용 방안 연구

(10) 비산방지 소석회 제조기술 연구

(11) Mg계 탈황제 제조연구 및 AL SCRAP에서 MG 추출 연구

(12) 폐지를 이용한 유흡착제 제조기술(특허 126964호)

(13) 폐기물 매립용 복토재

(14) 아황산가스등 저온용 황산화물 흡착제 제조기술(특허 333184호)

(15) 다이옥신 처리용의 고활성 수산화칼슘 제조기술

(16) 포름알데히드 흡착제의 제조방법(특허 333184호)

(17) 석탄을 연료로 하는 석회석 소성로 (특허 제022521호)

(18) 하수오니의 고화처리 방법 (특허 제141245호)

(19) 생석회를 이용한 분뇨처리기(특허 제233769호)

(20) 신규형상을 가진 침강성탄산칼슘 제조 및 입도 제어 방법 (특허 제1100619호)

(21) 폐기물 매립용 복토재 (특허 제279802호)

(22) 비표면적이 큰 고활성소석회의 제조방법(특허 제320244호)

(23) 비표면적이 큰 고반응성 수산화칼슘의 제조방법(특허 제380983호)

(24) 고순도 소석회의 제조방법(특허 제387360호)

(25) 바실러스 아미로리퀴파시엔스 (특허 제472376호)

(26) 수직형소성로 (특허 제520396호)

(27) 수질안정제용 액상 수산화칼슘의 제조방법(특허 제745853호)

(28) 고가의 특수칩을 포함하는 인조대리석의 제조기술 연구

(29) 광안정성을 갖는 인조대리석의 제조기술 연구

(30) 다분산성의 입도를 지닌 왁스 제조기술 연구

(31) 분자량이 좁은 왁스 제조기술 연구

(32) 기능성 폴리에틸렌 왁스 제조기술 연구

(33) 저점도 폴리올레핀 공중합체 제조기술 연구

다. 기타 내용은 아래와 같습니다.

| 연구과제 | 연구기관 | 연구결과 및 기대효과 | 제품의 명칭 |

|---|---|---|---|

| 고품위 생석회 분리정제 기술 |

내부 | 국내에 수요되는 유화, PVC안정제, 가스흡수제, 식품첨가물, 의약용, 소각용 등 제반분야에 사용되는 생석회, 소석회가 외국에서 고가로 수입되어 회사의 고품위생석회를 이용하여 고순도 생석회, 초미립 고순도 수산화칼슘을 제조하여 수입대체효과를 이루고자 함. | 고순도 생석회 초미립 고순도 수산화칼슘 |

| 비료과립화 | 내부 | 분말비료 사용시 발생되는 비산분진을 방지하여 고객의 다양한 농용비료 선택사용의 기회를 부여하고자 함. | 석회고토과립 과립생석회 과립소석회 |

| 삼성 잔디 연구소 |

기존 골프장 사용비료의 시비시 미용해에 따른 토양 PH 개선작용을 빠른시간내 용해시키는 효과가 탁월함이 검증됨. | 석회과립 | |

| 친환경 비료 | 내부 | CaO와 MgO를 이용한 친환경 비료 개발 | 석회 보르도액 |

7. 기타 참고사항

7-1. 사업의 특성

가. 석회제조 판매 사업

국내 최대 규모인 연간 82만톤의 생석회 생산능력을 보유한 단양 1, 2공장에서는 베켄바하로, A.L.C.로, 회전로등 다양한 소성로를 보유하고 제강용, 화학용, 공업용, 건축용 등 다양한 종류의 석회제품을 생산 공급하고 있습니다. 또한 석회업계 최초 1999년 K.S 규격획득, 2002년 ISO9001 품질관리 인증 취득 등 월등한 품질 경쟁력을 바탕으로 경질탄산칼슘, 고활성 수산화칼슘, 토질개량 과립생석회, 생석회분, 비산방지 소석회, 유기질 석회비료 등 특수용도의 고기능성 제품의 비중을 계속 증대시켜 나가고 있습니다.

또한 1990년 일본 Sumitomo Osaka Cement 및 Fimatec사와 합작으로 설립된 (주)한국화이마테크를 지난 2000년 7월 1일 흡수 합병한 사업부문으로, 제지 및 페인트 안료용 초미립 중질 탄산칼슘을 공급하고 있습니다.

습식 마쇄 방식의 제조 기술을 도입, 국내 최초로 액상 타입의 초미립 중질탄산칼슘을 제조 공급함으로써, 전량 수입대체의 실현과 수요업체의 원가 절감, 그리고 첨단 기초 소재 제조기술의 확립에 크게 기여하고 있습니다.

기존 Powder 타입 제품의 단점인 비산, 분진, 2차 처리의 취급 불편성을 개선한 Slurry타입의 평균 입도 2μ이하의 고품질 고백색도 제품을 공급함으로써, 제지 및 도료업체 등 수요사의 원가절감 제품고급화 조업환경 개선에 기여하고 있습니다.

나. 탄산가스 사업

- 조선, 용접 등 일반 공업용을 비롯, 식품 냉장 냉동 운송 시스템인 Cool Pack Syste m용 등 각종 고순도 액체 탄산 제품을 생산 공급하고 있습니다.

- 빙과 식품 보관용 및 이벤트 효과용으로 사용되는 드라이아이스를 제조 공급하고 있으며, 최첨단 Dry Ice 분산 세척 시스템 등 신규 수요 개발을 통해 관련 산업의 확충에 주력하고 있습니다.

- 에틸렌, 질소, 산소, 알곤 등 일반 공업용 가스를 제조, 공급하고 있습니다.

다. 전구 사업

일반조명LED, 자동차용램프,형광램프, 백열램프등 다양한 전구를 생산판매하고 있습니다. 또한 2008년 6월 'LEDㆍFPD산업 신기술 개발 우수업체상을 수상하였습니다.

라. 휴게소 사업

고속도로 휴게소를 운영하는 사업으로 1995년 민영화 입찰을 통하여 한국도로공사에서 민간으로 운영권이 위양되었으며, 동 사업운영권으로 당사는 문막(서창/강릉방향)휴게소를 운영해 왔습니다만 2014년 9월 30일에 문막(서창방향)휴게소는 계약만기 해지되었습니다. 또한 중부내륙의 충주(하)휴게소/충주(상)주유소는 2015년 10월 31일에, 충주(상)휴게소/충주(하)주유소는 2015년 12월 20일에, 청송(상주)휴게소와 청송(영덕)휴게소는 2020년 12월 30일에 각각 계약이 해지되었습니다. 그러나 당사는 꾸준한 공개입찰경쟁을 통하여 군산(서울/무안방향)휴게소 및 주유소, 함평(무안방향)휴게소 및 주유소, 홍천강(춘천방향)휴게소를 한국도로공사로부터 운영권을 인수받아 2012년 4월 1일자로 영업을 개시해오고 있습니다. 또한 서해안고속도로 상의서산(하)휴게소, 경부고속도로 천안(하)주유소, 당진영덕고속도로 청송(상/하)주유소,강원도 38번 국도 동강휴게소 및 주유소를 운영하고 있습니다. 늘 청결하고 편리한 시설과 고품질 서비스, 그리고 안락한 쉼터를 제공함으로써 쾌적한 교통 레저문화 정착에 주력하고 있습니다.

마. 비철금속 사업

- 합금철: 합금철은 철 이외의 금속 성분이 하나 또는 두개이상 결합된 형태입니다. 철강의 제련 과정에서 용탕의 불순물(산소, 황등)을 제거하거나 철 이외의 성분(Cr, Ni, Mo등)을 첨가하는 기능을 발휘하고 있습니다. 철강의 생산과정에서 필수불가결한 부원료로, 일명 '철강의 조미료'라 불리기도 합니다. 일반적으로 선철 1톤 생산시 1%인 10kg이 소요되고 있습니다. 국내에서는 페로망간(Ferro Manganese),실리코망간(Silicomanganese)등이 생산 판매되고 있는데, 당사는 페로망간(Ferro Manganese)및 실리코망간(Silicomanganese)을 생산 및 판매하고 있습니다.

- 아연: 1969년 설립된 이후 축적된 경험과 기술을 통해 ZINC OXIDE와 ZINC DUST를 50년 이상 제조하여 왔으며 권위있는 기술과 앞서가는 개발로써 국내외 시장에 큰 점유율을 기록하고 있습니다. 특히 중국, 일본 ,동남아시아,중동, 유럽 등 해외시장에 큰 점유율을 기록하고 있습니다. 특히 KS마크, ISO 품질및 환경인증으로 세계 각처 고객에 의해 요청되는 정밀한 표준 규격에 적합한 품질로써 끊임 없이 변하는 세계시장의 요구를 만족시키기 위하여 제품개발에 노력하고 있습니다.

바. 연료 사업

중질유 열분해공정 (Delayed Coker)에서 상압 ·감압 중유를 490℃ 로 고온 열분해하여 경질유분(LPG, 나프타, 등·경유)을 만들고 남은 부산물인 페트로코크스를 가공하여 생산 판매하고 있습니다. 주 사용처는 유동층 보일러 및 PC보일러의 가동연료 입니다.

사. 기타

- 화장품 방부제 외:인체에 무해한 방부 대체재인 헥산디올-1,2를 국내 최초로 개발, 국내 화장품 시장의기존 방부 원료인 파라벤 등을 대체하고 있으며 다수의 화장품 공급 업체와 거래하고 있습니다.

- 인조대리석 : 인조대리석은 Methyl methacrylate (메타크릴산메틸), Poly methylmethacrylate (폴리메틸메타크리에이트)와 보크사이트를 정제해서 나오는 Aluminum tri Hydroxide(알루미나삼수화물)와 기타 첨가제를 섞고 경화를 하여 제조되는 건축내외장재 입니다. 당사는 아크릴계 및 E-Stone에 속하는 인조대리석 제품을 생산 및 판매하고 있습니다.

- 합성왁스 : 합성 왁스는 플라스틱 가공 시 플라스틱의 물리적, 화학적 성질을 개량하기 위한 첨가제 등으로 사용되고 있습니다. 당사가 생산하는 제품은 Polyethylene(폴리에틸렌), Polypropropylene(폴리프로필렌)의 열분해를 통해 생산되는 산업용 Synthetic Wax(합성왁스)를 의미합니다.

- 화장품 원료 외 : 구슬형 입자로 만든 에멀전 펄 원료를 세계 최초로 개발하였으며, 독자적인 바이오컨버젼, 캡슐화, 유동층 공정기술을 바탕으로 화장품 소재를 생산하여 여러 화장품 공급 업체와 거래하고 있습니다.

7-2. 사업의 성장성

가. 석회제조 판매 사업

당사에서 신규개발한 고활성 수산화칼슘과 고반응성 고품위생석회 가공정제 제품은 국내수요의 수입대체효과 상승으로 국내수요 고객들에게 안정적인 공급과 더불어 원가의 절감이라는 부분에도 기여함으로써 고객만족서비스 강화와 시장활성화에 일익을 담당하고 있습니다.

또한 환경친화적 사회 분위기에 부응하는 공해방지 사업, 폐기물 고형화처리사업, 연약지반 안정화 석회공법의 신규도입 추진 등의 신규사업 영역확보가 기대되는 상황입니다. 농축산 산업에 있어서도 구제역 방제용 생석회 수요는 예방 및 비축 개념을 겸한 수요증가가 예상되고 있습니다.

고토과립 및 규산질 비료제품도 타사와 차별화하여 본격 생산 판매중에 있으며, 기 개발한 농용과립 생석회비료도 지속적인 판매신장을 유지하고 있습니다.

그리고 경질탄산칼슘의 경우 한솔제지(장항)의 On Site Plant를 수주하여 정상가동과 동시에 판매신장의 중추적인 역할을 담당하고 있으며, 또한 2012년 4월 인수한 화암광산 개발로 생산되는 방해석은 제지용 중탄슬러리 원료로, 일반 석회석은 제강 및 제철용 생석회 원료로, 아울러 부산물로 발생되는 석회석분말은 2015년부터 환경부 배출가스 규제강화에 따른 탈황용 석회석분말의 증가가 예상되어 석회석분말 판매에 따른 매출 증가가 될 전망입니다.

나. 탄산가스 사업

대규모 석유화학공장과 비료공장에서 발생되는 탄산가스를 공급받아, 고순도의 액체탄산을 제조 공급하는 사업으로 주로 맥주, 탄산음료등 음료용을 비롯하여 조선용접, 냉매제, 산화방지제등의 공업용 용도로 사용되고 있습니다. 드라이아이스는 빙과 등의 냉각용과 이벤트 효과용 등으로 사용되고 있습니다

(경기변동의 특성) 경기활황시에 전반적인 매출증가세가 나타나며, 특히 조선경기의 변동성에 따라 영향을 많이 받는 특성이 있습니다.

(계절적 특성) 하절기에 음료 및 빙과 부문에서의 추가수요로 인한 특수 발생과 기온이 상승할 경우 수요가 증대하는 등의 계절적인 특성을 가지고 있습니다.

다. 전구 사업

자동화된 설비와 엄격한 품질관리 체제를 갖추고 각종 전구제품을 생산 판매하고 있습니다. 자동차용 Halogen bulb의 경우 독일의 TUV사로부터 'E1'인증과 미국 INTERTEK사에서 'DOT'인증을 획득하였고, 현재 국내 현대, KIA, 르노삼성 및 일본의 토요타 자동차 그리고 BOSCH, HELLA등에 OEM으로 납품하고 있으며, 미국,일본, 유럽, 러시아,중동등 40여개국으로 수출하고 있습니다.

라. 휴게소 사업

소비심리 위축, 해외여행 수요 증가, 생활비 부담 증가 등 여러 요인이 복합적으로 작용하면서 고속도로 휴게소의 이용객 및 매출이 감소하였으나, 전기차 충전 인프라 확충과 스마트 기술 도입을 통해 변화하고 있으며 관광과 쇼핑이 결합된 복합 공간으로 성장하고 있습니다. 또한 휴게소 이용객의 만족도를 높이고 휴게소 이용객을 유치하기 위해 휴게소 명품 먹거리 발굴, 시설투자 확대 등 다양한 노력을 지속하고 있습니다.

마. 비철금속 사업

- 합금철: 합금철의 생산량은 조강생산량과 비례하여 증가하는데, 포스코 및 현대제철을 위시한 국내외 철강회사의 안정적인 성장에 맞추어 당사도 성장세를 지속하고 있습니다. 2005년 8월 7500KVA 1호기,2007년 12월 7500KVA 2호기, 2010년 7월 7500KVA 3호기를 각각 가동하면서 합금철 전문기업으로서의 입지를 공고히 하고 있습니다.

- 아연: KS마크, ISO 품질및 환경인증으로 세계 각처 고객에 의해 요청되는 정밀한 표준 규격에 적합한 품질을 꾸준히 개발하고 있습니다. 앞서가는 기술개발을 통해 국내외 시장 점유율을 넓혀갈 예정입니다.

바. 연료 사업

중질유 열분해공정 (Delayed Coker)에서 상압 ·감압 중유를 490℃ 로 고온 열분해하여 경질유분(LPG, 나프타, 등 ·경유)을 만들고 남은 부산물인 페트로코크스를 가공하여 생산 판매하고 있습니다. 주 사용처는 유동층 보일러 및 PC보일러의 가동연료로 쓰입니다.

사. 기타

- 화장품 방부제 외: 환경에 대한 규제 및 관련 인프라의 증대, 일반인의 관심 고조 등으로 향후 성장성이 크게 기대되고 있으나, 현재 환경처리제사업부문은 크게 주목받지 못하고 있으며, 정수 및 오, 폐수 처리 등 수질 처리 설비투자가 저조한 실정입니다. 또한, 무취1,2-헥산디올에 대해서도 화장품 시장의 고급화 및 세분화에 따라 꾸준한 수요가 예상되며, 중국 내 진출해 있는 다른 기업들의 완전한 악취 제거 기술력에 한계를 보이고 있어 향후 당사의 제품경쟁력이 빛을 발할 것으로 예상됩니다.

- 인조대리석 : 인조대리석은 타 건축 자재에 비해 우수한 물성과 질감을 지녀, 건축 내외장재, 욕실, 사무용 가구, 고급 인테리어 내장재 등 다양한 분야로 사용처가 확대되고 있습니다. 고가의 천연대리석보다 위생성, 가공성, 내오염성이 뛰어나며, 시공 기술의 발달로 인해 그 효용성은 더욱 높아지고 있습니다. 최근 건축 및 인테리어 수요 증가와 함께 천연석을 대체하는 소재로 주목받고 있으며, 중국·인도 등 아시아 지역을 중심으로 시장이 성장하고 있습니다.

- 합성 왁스 : 산업용 왁스는 천연 왁스를 대체할 수 있는 기초 화학물질로 주목받고 있으며, 제조업체들은 틈새시장 공략, 제품 차별화, 신제품 개발, 가격 경쟁력 확보 등을 통해 시장 규모를 점차 확대해 나가고 있는 추세입니다. 개인 관리용품, 화장품, 잉크, 코팅제 및 접착제 분야의 급속한 성장은 향후 수년간 산업용 왁스 제품에 대한 수요를 견인할 것으로 예상됩니다.

- 화장품 원료 외 : 화장품 원료 제조 사업은 글로벌 뷰티 시장의 확장과 친환경·기능성 원료에 대한 수요가 증가하고 있습니다. 스킨케어, 메이크업, 향수 등 다양한 분야에서의 수요 확대와 함께, 바이오 기반 및 맞춤형 성분 개발에 대한투자가 경쟁력 강화를 이끄는 핵심 요인으로 작용할 것으로 예상됩니다.

7-3. 경기변동의 특성

석회제조, 탄산가스, 전구사업의 경우 안정적인 수요 기반을 갖추고 있어, 특별히 고려해야 할 경기변동 사항은 없습니다. 합금철사업의 경우 국제 원자재 가격 및 환율변동에 따라 원가의 변동이 있습니다. 또한 휴게소운영사업은 고속도로 상에 위치하고 있으므로 고속도로 이용객수의 증감과 밀접한 관계가 있으며, 휴일, 연휴의 날씨등 기후와의 연관성도 밀접한 관련이 있습니다. 또한, 전염병 및 방역패스에 영향을 받습니다. 페트로코크스의 경우 국제원유가와 석탄가에 따라 가격이 등락 될 수 있습니다.

7-4. 경쟁우위요소

석회제조, 합금철, 전구사업에서는 특화된 사업 know-how 가 원천적인 경쟁요소가 되며, 고속도로 휴게소 사업의 경우 서비스 및 가격이 경쟁요소가 될 수 있으나 제한적인 특성이 있습니다. 현재 당사가 운영하고 있는 문막휴게소, 군산휴게소 및 주유소, 함평휴게소 및 주유소, 홍천강휴게소는 양호한 입지조건을 갖고 있습니다. 그러나 주변 국도와 고속도로의 개통 및 휴게소의 신규 오픈 예정은 우려요소입니다.

탄산가스 사업부문에서는 동업계 타사가 단일원료공급처에 의한 단일공장을 운영하는 것에 비하여 회사는 복수 원료공급처에 의한 다수의 공장을 운영중에 있어 안정적 공급을 할 수 있는 기반을 확보하고 있습니다. 또한 원료공급원의 확보 등의 진입장벽이 존재함에 따라 당사를 비롯하여 선도화학, 창신화학, 한국탄산화학, 에스케이머티리얼즈리뉴텍 등의 소수의 업체가 참여하고 있으며 시장에서의 주된 경쟁요인은 안정적인 공급능력 확보여부 및 가격이라고 할 수 있습니다.

7-5. 자원 조달상의 특성

고속도로휴게소 사업부문은 자원조달에 문제가 없는 업종이라 할 수 있으나, 석회제조, 합금철 제조판매 사업부문은 원료의 안정적인 조달 여부가 사업 영위의 결정적인 요소가 될 수 있습니다.

석회제조부문의 원료인 방해석은 관계회사 생산 원석과 장기공급을 체결한 국내산 원석으로 안정적인 조달여건을 확보하고 있습니다. 합금철의 경우 주원료인 망간광석이 전세계적으로 일부 지역에만 편재되어 있는 관계로 안정적인 조달여건의 확보가 매우 중요한 문제가 됩니다.

7-6. 조직도

|

|

태경산업(주)와 종속회사 조직도 |

7-7. 환경관련사항

가. 합금철 사업부문

현재 태경산업 예미공장은 대기환경보전법 제 32조 1항 시행령 제 17조 1항 2호에 의거하여 TMS를 부착하여 365일 굴뚝감시체제로 운영하고 있으며 중부권관제센터 및강원도청으로 자료가 전송되고 있습니다. 예미공장 환경측정 대상 항목은 먼지만 해당되며 기준치는 10mg/㎥ 이하입니다. 현재 배출농도 기준치 30% 이하로 배출되기 때문에 기본부과금 면제 사업장에 해당되고 있으며 전문유지관리 업체를 통하여 자가측정 및 TMS 유지 보수를 통해 정부 규제 이하의 상태로 유지하고 있습니다.

※ 예미공장 환경관련 설비

ㆍ세륜시설 가동중

ㆍ스프링쿨러 현장 하절기 24시간 가동중

ㆍ공장 주변도로 및 현장 도로 청소용 진공 청소 차량(건식) 가동중

ㆍ비산먼지 발생억제를 위해 공장 주변 옹벽 공사및 방진막 공사 완료

나. 석회석제조 사업부문

연결회사의 석회제조사업부문의 석회 소성로는 배기가스 배출량이 시간당 30,000표준세제곱미터 이상인 시설로 대기환경보전법 제 32조 1항 시행령 제 17조 1항 2호에 의거하여 굴뚝자동측정기기를 부착하여 365일 굴뚝감시체제로 운영되고 있으며 환경관리공단 및 충북도청으로 자료가 전송되고 있습니다. 입자상 물질은 대기배출허용 기준치의 30% 이내로 당사는 전문유지관리 업체를 통하여 본 기기를 관리하고 있으며, 정부 규제 준수를 적절히 이행하고 있습니다.

다. 녹색경영

기후변화는 모두가 함께 대응해야 할 전 세계적인 도전과제입니다. 가속화되고 있는기후변화에 대해 세계 각국은 위기의식을 공유하고 온실가스 감축을 위한 공조체제를 구축하고 있습니다. 당사의 생산현장에서 발생하는 온실가스의 대부분은 에너지원의 사용으로 인한 것입니다. 때문에 당사는 에너지 사용량을 줄이기 위해 고효율의 LED조명기기 교체 등 재생 가능한 대체에너지의 사용 비율을 늘리고, 에너지가 적게 소모되는 제품으로 기존 제품을 대체하려는 다양한 노력을 기울이고 있습니다.

2011년부터 「저탄소 녹생성장 보고법」에 따라 온실가스 에너지 목표관리제가 시행되어 법규기준에 따른 사업장의 온실가스 배출량 및 에너지 사용량을 산정하여 정부에 보고하고 있습니다. 또한 온실가스 저감 활동을 위해 전 사업장 담당자 지정 및 간담회를 주기적으로 시행하고 있습니다.

□ 태경산업(주)

당사는 '저탄소 녹색성장 기본법' 제42조에 따라 온실가스 에너지 목표관리업체에 해당됩니다. 따라서 동법 제44조와 당국의 지침에 따라 제3자 검증을 마친 당사의 온실가스 배출량과 에너지사용량을 정부에 신고하고 이해관계자들에게 공개하고 있습니다. 정부에 신고된 당사의 2023년, 2024년 온실가스 배출량 및 에너지 사용량은 아래의 표와 같습니다.

목표관리 지침에 따라 산정한 2024년 회사 전 사업장의 온실가스 배출량은 109,080 tCO2eq이고 에너지 사용량은 1,409TJ 입니다.

| 구분 | 2024년 | 2023년 | 증감 |

|---|---|---|---|

| 온실가스 배출량 (tCO2eq) | 109,080 | 109,006 | 74 |

| 에너지 사용량 (TJ) | 1,409 | 1,472 | (63) |

*정부에 배출량 및 사용량 보고 후 수정 될 수 있습니다.

1) 의무이행 목적으로 보유하는 온실가스 배출권

3차 계획기간(2021년~2025년)에 대한 무상할당 배출권 수량은 다음과 같습니다.

| (단위: 톤(tCO2-eq)) |

| 구분 | 2021년 | 2022년 | 2023년 | 2024년 | 2025년 | 합계 |

|---|---|---|---|---|---|---|

| 무상할당 배출권 | 130,683 | 130,683 | 130,683 | 129,459 | 129,459 | 650,967 |

2) 당분기 중 배출권의 수량 및 장부금액의 변동내용은 다음과 같습니다.

| (단위 : 톤, 천원) |

| 구분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 수량 | 장부금액 | 수량 | 장부금액 | |

| 기초 | 58,846 | - | 51,467 | - |

| 증가(*1) | 31,921 | - | 129,459 | - |

| 감소(*2) | (26,896) | - | (122,080) | - |

| 기말 | 63,871 | - | 58,846 | - |

(*1) 2024년 무상할당 배출권 기준/365일*90일 기준으로 계산하였습니다.

(*2) 당분기 이행연도에 대한 회사의 온실가스 배출량 추정치는 26,896톤입니다.

*정부에 배출량 및 사용량 보고 후 수정될 수 있습니다.

3) 당분기말 현재 담보로 제공한 배출권은 없습니다.

4) 보고기간 종료일 현재 배출부채 금액은 없습니다.

□ (주)태경비케이

목표관리 지침에 따라 산정한 2024년 회사 전 사업장의 온실가스 배출량은 611,432tCO2eq이고 에너지 사용량은 2,893TJ 입니다.

| 구분 | 2024년 | 2023년 | 증감 |

|---|---|---|---|

| 온실가스 배출량 (tCO2eq) | 611,432 | 627,203 | (15,771) |

| 에너지 사용량 (TJ) | 2,893 | 2,547 | 346 |

*정부에 배출량 및 사용량 보고 후 수정 될 수 있습니다.

1) 의무이행 목적으로 보유하는 온실가스 배출권

3차 계획기간(2021년~2025년)에 대한 무상할당 배출권 수량은 다음과 같습니다.

| (단위: 톤(tCO2-eq)) |

| 구분 | 2021년 | 2022년 | 2023년 | 2024년 | 2025년 | 합계 |

|---|---|---|---|---|---|---|

| 무상할당 배출권 | 552,270 | 552,270 | 552,270 | 547,097 | 547,097 | 2,751,004 |

2) 당분기 중 배출권의 수량 및 장부금액의 변동내용은 다음과 같습니다.

| (단위 : 톤, 천원) |

| 구분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 수량 | 장부금액 | 수량 | 장부금액 | |

| 기초 | 44,203 | 1,120,319 | (33,056) | 202,703 |

| 증가 | 136,774 | - | 688,691 | 1,398,351 |

| 감소(*1) | (155,691) | - | (611,432) | (480,735) |

| 기말 | 25,286 | 1,120,319 | 44,203 | 1,120,319 |

(*1) 당분기 이행연도에 대한 회사의 온실가스 배출량 추정치는 155,691톤입니다.

*정부에 배출량 및 사용량 보고 후 수정 될 수 있습니다.

3) 당분기말 현재 담보로 제공한 배출권은 없습니다.

4) 전기 중 배출권 141,594톤을 1,398,351천원에 구매하였습니다.

5) 전기 중 2023년도분 배출권 480,736천원을 정부에 제출하였습니다.

6) 당분기말 배출부채로 966,582천원을 계상하였습니다.

7-8. 사업부문별 요약 재무현황

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 회사명 | 당분기 | 전기 | ||||||

| 자산총액 | 부채총액 | 매출액 | 분기순손익 | 자산총액 | 부채총액 | 매출액 | 당기순손익 | |

| (주)태경비케이 | 315,563,371 | 127,312,771 | 53,786,298 | 6,347,587 | 238,521,638 | 52,261,577 | 237,479,067 | 23,276,448 |

| 태경케미컬(주) | 216,430,384 | 57,943,946 | 15,026,468 | 2,319,950 | 173,192,027 | 14,045,094 | 66,695,092 | 11,675,062 |

| (주)남영전구 | 79,595,987 | 33,304,792 | 13,625,435 | 680,473 | 57,318,252 | 9,520,738 | 56,131,893 | 2,643,862 |

| 태경에코(주) | 95,466,346 | 40,376,382 | 21,136,939 | 1,490,938 | 74,723,575 | 20,011,759 | 83,716,548 | 2,518,216 |

| 태경에프앤지(주) | 12,441,404 | 2,057,769 | 584,297 | (20,721) | 12,454,005 | 2,049,648 | 2,809,013 | (113,503) |

| 태경에스비씨(주) | 63,837,011 | 31,266,667 | 21,228,867 | 237,096 | 66,289,034 | 33,955,785 | 80,059,985 | 1,404,215 |

| CONG TY TNHH SAMHO | 13,386,018 | 1,763,726 | 6,738,406 | 479,285 | 13,529,308 | 2,310,204 | 23,638,471 | 1,618,452 |

| 태경가스기술(주) | 7,623,983 | 1,895,277 | 1,719,422 | 111,973 | 7,714,162 | 2,097,428 | 8,388,870 | 801,545 |

| 태경네트워크(주) | 434,471 | 645,223 | 162,000 | 59,559 | 373,480 | 643,790 | 648,000 | 296,177 |

| (주)태경코엠 | 19,343,529 | 1,607,593 | 2,783,783 | 136,522 | 19,626,554 | 2,027,140 | 12,300,764 | 1,283,593 |

| 에코코스(주)(*) | - | - | - | - | - | - | 754,844 | 83,583 |

| 태경그린케미컬(주) | 42,935,751 | 3,642,183 | - | (211,679) | 46,712,742 | 7,207,495 | - | (520,012) |

| (주)라이온켐텍 | 145,019,530 | 22,805,876 | 15,464,928 | (2,489,056) | - | - | - | - |

| (주)라이온첨단소재 | 34,724,165 | 8,309,706 | 9,635,346 | 757,093 | - | - | - | - |

| LCT Surface Co., Ltd. | 5,659,438 | 24,836 | - | (44,450) | - | - | - | - |

| (주)케이피티 | 58,338,566 | 19,898,537 | 6,998,387 | 1,264,289 | - | - | - | - |

| (주)케이엔바이오 | 232,452 | 51,674 | 392,882 | 25,738 | - | - | - | - |

| HuZhou P&Lee biotechnology Co., Ltd. | 488,401 | 59,903 | 101,348 | (8,756) | - | - | - | - |

※전기는 44기 연간 재무현황 입니다.

(*) 전기 중 태경케미컬(주)가 에코코스(주)의 보유주식 전량을 매각함에 따라, 연결대상 종속기업에서 제외되었습니다.

7-9. 기타 투자의사결정에 필요한 사항

가. 외부자금조달 요약표

연결회사가 국내 및 해외(금융기관, 자본시장 및 기타 외부)로부터 당분기 중 조달한 자금은 다음과 같습니다.

| [국내조달] | (단위 : 백만원) |

| 조 달 원 천 | 기초잔액 | 사업결합 | 신규조달 | 상환등감소 | 기말잔액 | 비고 |

|---|---|---|---|---|---|---|

| 은 행 | 81,466 | 25,434 | 85,434 | 8,761 | 183,573 | - |

| 보 험 회 사 | - | - | - | - | - | - |

| 종합금융회사 | - | - | - | - | - | - |

| 여신전문금융회사 | - | - | - | - | - | - |

| 상호저축은행 | - | - | - | - | - | - |

| 기타금융기관 | - | - | - | - | - | - |

| 금융기관 합계 | 81,466 | 25,434 | 85,434 | 8,761 | 183,573 | - |

| 회사채 (공모) | - | - | - | - | - | - |

| 회사채 (사모) | - | - | - | - | - | - |

| 유 상 증 자 (공모) | - | - | - | - | - | - |

| 유 상 증 자 (사모) | - | - | - | - | - | - |

| 자산유동화 (공모) | - | - | - | - | - | - |

| 자산유동화 (사모) | - | - | - | - | - | - |

| 기 타 | - | - | - | - | - | - |

| 자본시장 합계 | - | - | - | - | - | - |

| 주주ㆍ임원ㆍ계열회사차입금 | - | - | - | - | - | - |

| 기 타 | 16,948 | - | 81,614 | 9,333 | 89,229 | - |

| 총 계 | 98,414 | 25,434 | 167,048 | 18,094 | 272,802 | - |

나. 사업결합

(1) 2015년 중 발생한 주요한 사업결합 거래는 다음과 같습니다.

당사는 2015년 12월 23일자로 종속기업 태경에스비씨(주)의 지분 50%를 인수하였습니다.

| 구 분 | 내 역 |

|---|---|

| 피인수회사명 | 태경에스비씨(주) |

| 본점소재지 | 전북 군산시 산단동서로 258 |

| 대표이사 | 신현식 |

| 업종 | 화공약품, 비철금속 |

(2) 2020년 중 발생한 주요한 사업결합 거래는 다음과 같습니다.

당사는 2020년 08월 27일자로 종속기업 (주)태경코엠의 지분 44.56%를 인수하였습니다.

| 구 분 | 내 역 |

|---|---|

| 피인수회사명 | (주)태경코엠 |

| 본점소재지 | 충남 공주시 탄천면 탄천산업단지길 11-11 |

| 대표이사 | 왕재욱 |

| 업종 | 정밀화학제품, 실험기자재 |

(3) 2025년 중 발생한 주요한 사업결합 거래는 다음과 같습니다.

당사의 종속회사인 태경에코(주)와 (주)남영전구가 2025년 01월 09일 (주)케이피티의 지분 각 23.73%, 23.73%를 인수하였습니다.

| 구 분 | 내 역 |

|---|---|

| 피인수회사명 | (주)케이피티 |

| 본점소재지 | 충북 청주시 흥덕구 오송읍 오송생명1로 16 |

| 대표이사 | 이재욱 |

| 업종 | 화장품 제조업 |

당사의 주요 종속회사인 (주)태경비케이와 태경케미컬(주)가 2025년 03월 25일 (주)라이온켐텍의 지분 각 34.26%, 21.32%를 인수하였습니다.

| 구 분 | 내 역 |

|---|---|

| 피인수회사명 | (주)라이온켐텍 |

| 본점소재지 | 대전광역시 대덕구 대덕대로 1277번길 36 |

| 대표이사 | 박희원, 박서영, 박상원 |

| 업종 | 화학제품 제조업 |

다. 신규설립

당사의 주요 종속회사인 태경케미컬(주)가 2022년 12월 100% 지분을 투자하여 신규설립한 회사는 다음과 같습니다.

| 구 분 | 내 역 |

|---|---|

| 설립회사명 | 태경그린케미컬(주) |

| 본점소재지 | 충청남도 서산시 대산읍 독곶2로 96-43 |

| 대표이사 | 박기환 |

| 업종 | 액체탄산 제조업 |

III. 재무에 관한 사항

1. 요약재무정보

가. 연결 요약재무정보

표시된 연결재무정보는 한국채택국제회계기준에 따라 작성되었으며, 당분기(제45기 1분기) 연결재무정보는 외부감사인의 감사 및 검토를 받지 않았고, 전기 (제44기), 전전기(제 43기) 연결재무정보는 외부감사인의 감사를 받았습니다.

| 태경산업 주식회사와 그 종속기업 | (단위: 원) |

| 과 목 | 제 45(당) 1분기 (2025년 03월말) |

제 44(전) 기 (2024년 12월말) |

제 43(전전) 기 (2023년 12월말) |

|---|---|---|---|

| 자산 | |||

| I. 유동자산 | 382,997,416,337 | 309,895,464,453 | 276,002,521,199 |

| 1. 현금및현금성자산 | 116,734,776,241 | 102,232,929,734 | 57,515,892,883 |

| 2. 단기금융상품 | 28,387,743,249 | 22,559,178,784 | 47,580,726,467 |

| 3. 매출채권 | 104,418,959,645 | 84,640,939,355 | 84,331,785,227 |

| 4. 기타수취채권 | 1,494,078,259 | 1,877,622,824 | 1,381,222,500 |

| 5. 단기임차보증금 | 2,758,292,218 | 3,399,028,338 | 2,531,627,157 |

| 6. 기타유동자산 | 8,960,581,808 | 10,799,867,030 | 5,462,630,163 |

| 7. 재고자산 | 117,588,248,530 | 84,385,898,388 | 77,198,636,802 |

| 8. 매각예정비유동자산 | 2,654,736,387 | - | - |

| II. 비유동자산 | 566,577,206,326 | 374,835,729,937 | 359,635,411,258 |

| 1. 장기대여금 | 262,881,342 | 258,048,120 | 264,172,060 |

| 2. 기타금융자산 | 13,660,836,688 | 5,078,427,339 | 9,941,453,619 |

| 3. 장기임차보증금 | 8,899,055,135 | 7,527,331,002 | 11,282,857,829 |

| 4. 관계기업및공동기업투자주식 | 79,359,705 | 9,392,665,985 | 11,649,981,954 |

| 5. 유형자산 | 409,361,942,357 | 314,427,698,008 | 288,062,611,339 |

| 6. 사용권자산 | 2,677,693,096 | 2,583,116,624 | 2,114,176,408 |

| 7. 무형자산 | 107,356,970,375 | 22,738,256,185 | 22,035,913,541 |

| 8. 투자부동산 | 6,040,022,506 | 6,071,396,961 | 7,726,959,371 |

| 9. 이연법인세자산 | 2,623,373,170 | - | - |

| 10. 기타비유동자산 | 4,089,285,303 | 1,682,162,677 | 1,980,964,730 |

| 11. 순확정급여자산 | 11,525,786,649 | 5,076,627,036 | 4,576,320,407 |

| 자 산 총 계 | 949,574,622,663 | 684,731,194,390 | 635,637,932,457 |

| 부채 | |||

| I. 유동부채 | 218,783,839,627 | 184,292,929,485 | 161,217,412,472 |

| II. 비유동부채 | 200,055,390,585 | 22,455,913,474 | 24,381,019,970 |

| 부 채 총 계 | 418,839,230,212 | 206,748,842,959 | 185,598,432,442 |

| 자본 | |||

| 지배기업소유주지분 | 294,406,570,943 | 313,334,974,078 | 302,149,734,418 |

| I. 자본금 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 |

| II. 자본잉여금 | 8,500,682,732 | 25,912,613,921 | 25,871,882,711 |

| III. 자본조정 | (11,484,233,258) | (11,779,045,991) | (11,779,045,991) |

| IV. 기타포괄손익누계액 | 46,630,210,088 | 46,681,702,829 | 48,265,511,676 |

| V. 이익잉여금 | 236,145,536,381 | 237,905,328,319 | 225,177,011,022 |

| 비지배지분 | 236,328,821,508 | 164,647,377,353 | 147,889,765,597 |

| 자 본 총 계 | 530,735,392,451 | 477,982,351,431 | 450,039,500,015 |

| 부채와자본총계 | 949,574,622,663 | 684,731,194,390 | 635,637,932,457 |

| 구 분 |

(2025년 01월 01일 ~ 2025년 03월 31일) |

(2024년 01월 01일 ~ 2024년 12월 31일) |

(2023년 01월 01일 ~ 2023년 12월 31일) |

| I. 매출액 | 169,262,069,094 | 675,692,460,593 | 656,027,303,168 |

| II. 매출원가 | 131,354,588,340 | 522,236,338,930 | 510,924,649,900 |

| III. 매출총이익 | 37,907,480,754 | 153,456,121,663 | 145,102,653,268 |

| IV. 판매비와관리비 | 25,903,777,122 | 97,772,491,614 | 100,974,565,696 |

| V. 영업이익 | 12,003,703,632 | 55,683,630,049 | 44,128,087,572 |

| VI. 당기순이익 | 6,876,399,567 | 40,057,922,305 | 36,170,789,418 |

| 지배기업 소유주지분 | 2,919,894,973 | 20,411,256,105 | 16,274,652,231 |

| 비지배지분 | 3,956,504,594 | 19,646,666,200 | 19,896,137,187 |

| VII. 총포괄손익 | 6,950,439,537 | 36,636,647,557 | 31,611,875,181 |

| 지배기업소유주지분 | 2,868,402,232 | 17,494,718,035 | 12,696,840,423 |

| 비지배지분 | 4,082,037,305 | 19,141,929,522 | 18,915,034,758 |

| 지배기업소유주지분 기본주당손익 | 139 | 974 | 790 |

| 연결에 포함된 회사수 | 17 | 11 | 12 |

[( )는 부(-)의 수치임]

(주1) 연결재무정보는 K-IFRS를 적용하여 작성하였습니다.

(주2) 제45기(당1분기), 제44기(전기), 제43기(전전기)의 매출은 K-IFRS 제1115호 '고객과의 계약에서 생기는 수익' 및 제1109호 '금융상품에대한 기준서'에 따라 작성되었습니다.

나. 연결대상회사의 변동내용 및 변동사유

| 사업연도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사명 |

사 유 |

|---|---|---|---|---|

| 제 45 기 1분기 | (주)태경비케이 태경케미컬(주) (주)남영전구 태경에코(주) 태경에프앤지(주) 태경가스기술(주) 태경네트워크(주) 태경에스비씨(주) CONG TY TNHH SAMHO (주)태경코엠 태경그린케미컬(주) (주)라이온켐텍 (주)라이온첨단소재 LCT Surface Co., Ltd. (주)케이피티 (주)케이엔바이오 HuZou P&Lee biotechnology Co., Ltd. |

(주)라이온켐텍 (주)라이온첨단소재 LCT Surface Co., Ltd. (주)케이피티 (주)케이엔바이오 HuZou P&Lee biotechnology Co., Ltd. |

- | 지배력 획득 |

| 제 44 기 | (주)태경비케이 태경케미컬(주) (주)남영전구 태경에코(주) 태경에프앤지(주) 태경가스기술(주) 태경네트워크(주) 태경에스비씨(주) CONG TY TNHH SAMHO (주)태경코엠 태경그린케미컬(주) |

- | 에코코스(주) | 보유지분 매각 |

| 제 43 기 | (주)태경비케이 태경케미컬(주) (주)남영전구 태경에코(주) 태경에프앤지(주) 태경가스기술(주) 태경네트워크(주) 태경에스비씨(주) CONG TY TNHH SAMHO (주)태경코엠 에코코스(주) 태경그린케미컬(주) |

- | - | - |

다. 요약재무정보

표시된 별도재무정보는 한국채택국제회계기준에 따라 작성되었으며, 당분기(제45기 1분기) 별도재무정보는 외부감사인의 감사 및 검토를 받지 않았고, 전기(제44기), 전전기(제43기) 재무정보는 외부감사인의 감사를 받았습니다.

| 태경산업 주식회사 | (단위: 원) |

| 구 분 | 제 45(당) 1분기 (2025년 03월말) |

제 44(전) 기 (2024년 12월말) |

제 43(전전) 기 (2023년 12월말) |

|---|---|---|---|

| 자산 | |||

| I. 유동자산 | 69,046,734,905 | 72,830,286,155 | 47,433,722,573 |

| 1. 현금및현금성자산 | 10,631,136,572 | 14,611,190,171 | 4,228,582,644 |

| 2. 단기금융상품 | 4,000,000,000 | 5,781,314,677 | 1,983,636,184 |

| 3. 매출채권 | 16,778,557,523 | 18,061,681,777 | 13,716,215,559 |

| 4. 기타수취채권 | 3,796,668,175 | 381,936,551 | 342,900,939 |

| 5. 기타유동자산 | 1,629,647,828 | 1,508,903,403 | 1,343,061,230 |

| 6. 당기법인세자산 | - | - | 283,552,212 |

| 7. 재고자산 | 32,210,724,807 | 32,485,259,576 | 25,535,773,805 |

| II. 비유동자산 | 166,533,844,480 | 166,334,337,300 | 167,941,100,739 |

| 1. 장기금융상품 | 2,500,000 | 2,500,000 | 2,013,290,561 |

| 2. 장기임차보증금 | 6,130,311,328 | 6,073,690,628 | 6,981,254,338 |

| 3. 기타비유동금융자산 | 4,528,950,000 | 4,528,950,000 | 5,771,635,000 |

| 4. 종속기업에 대한 투자자산 | 104,751,550,519 | 95,693,529,889 | 95,693,529,889 |

| 5. 관계기업에 대한 투자자산 | - | 9,000,363,570 | 10,508,513,570 |

| 6. 유형자산 | 46,349,107,835 | 45,795,531,521 | 41,937,543,888 |

| 7. 사용권자산 | 679,887,041 | 764,392,735 | 502,167,401 |

| 8. 무형자산 | 72,227,171 | 56,867,508 | 70,800,508 |

| 9. 투자부동산 | 2,806,102,314 | 2,812,459,815 | 2,837,889,808 |

| 10. 기타비유동자산 | 247,426,226 | 334,173,203 | 499,330,769 |

| 11. 순확정급여자산 | 965,782,046 | 1,271,878,431 | 1,125,145,007 |

| 자 산 총 계 | 235,580,579,385 | 239,164,623,455 | 215,374,823,312 |

| 부채 | |||

| I. 유동부채 | 72,068,569,641 | 71,240,011,670 | 41,738,274,259 |

| II. 비유동부채 | 1,569,491,674 | 1,629,161,947 | 2,341,386,776 |

| 부 채 총 계 | 73,638,061,315 | 72,869,173,617 | 44,079,661,035 |

| 자본 | |||

| I. 자본금 | 14,614,375,000 | 14,614,375,000 | 14,614,375,000 |

| II. 자본잉여금 | 12,966,218,794 | 12,966,218,794 | 12,966,218,794 |

| III. 기타자본조정 | - | - | - |

| IV. 기타포괄손익누계액 | (2,082,614,575) | (2,082,614,575) | (1,103,522,357) |

| V. 이익잉여금 | 136,444,538,851 | 140,797,470,619 | 144,818,090,840 |

| 자 본 총 계 | 161,942,518,070 | 166,295,449,838 | 171,295,162,277 |

| 부채와자본총계 | 235,580,579,385 | 239,164,623,455 | 215,374,823,312 |

| 종속,관계,공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | (2025년 01월 01일 ~ 2025년 03월 31일) |

(2024년 01월 01일 ~ 2024년 12월 31일) |

(2023년 01월 01일 ~ 2023년 12월 31일) |

| 매출액 | 34,247,682,626 | 142,123,472,346 | 142,463,255,613 |

| 매출원가 | 27,866,026,187 | 114,444,378,303 | 120,233,214,387 |

| 매출총이익 | 6,381,656,439 | 27,679,094,043 | 22,230,041,226 |

| 판매비와관리비 | 6,348,278,759 | 24,669,240,594 | 26,448,150,012 |

| 영업이익(손실) | 33,377,680 | 3,009,853,449 | (4,218,108,786) |

| 기타이익 | 232,102,532 | 346,265,319 | 4,537,209,159 |

| 기타손실 | 836,926,446 | 79,620,519 | 1,846,870,819 |

| 금융수익 | 4,524,409,557 | 3,678,662,455 | 5,035,375,166 |

| 금융원가 | 479,469,540 | 2,384,129,623 | 1,548,465,065 |

| 법인세비용차감전순이익(손실) | 3,473,493,783 | 4,571,031,081 | 1,959,139,655 |

| 법인세비용 | 519,238,051 | 386,163,471 | 450,920,145 |

| 당기순이익(손실) | 2,954,255,732 | 4,184,867,610 | 1,508,219,510 |

| 기타포괄손익 | - | (1,302,207,047) | (1,448,675,906) |

| 총포괄손익 | 2,954,255,732 | 2,882,660,563 | 59,543,604 |

| 기본주당이익(손실) | 101 | 143 | 52 |

| 희석주당이익(손실) | 101 | 143 | 52 |

[( )는 부(-)의 수치임]

(주1) 별도재무정보는 K-IFRS를 적용하여 작성하였습니다.

(주2) 제45기(당1분기), 제44기(전기), 제43기(전전기)의 매출은 K-IFRS 제1115호 '고객과의 계약에서 생기는 수익' 및 제1109호 '금융상품에대한 기준서'에 따라 작성되었습니다.

2. 연결재무제표

표시된 연결재무제표는 한국채택국제회계기준에 따라 작성되었으며, 전기 (제44기) 연결재무제표는 외부감사인의 감사를 받았습니다. 그리고 비교표시된 당분기(제45기 1분기) 와 전분기(제44기 1분기) 연결재무제표는 외부감사인의 감사 및 검토를 받지 않았습니다.

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 45 기 1분기말 2025.03.31 현재 |

|

제 44 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 45 기 1분기말 |

제 44 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

382,997,416,337 |

309,895,464,453 |

|

현금및현금성자산 |

116,734,776,241 |

102,232,929,734 |

|

단기금융상품 |

28,387,743,249 |

22,559,178,784 |

|

매출채권 |

104,418,959,645 |

84,640,939,355 |

|

기타수취채권 |

1,494,078,259 |

1,877,622,824 |

|

단기임차보증금 |

2,758,292,218 |

3,399,028,338 |

|

기타유동자산 |

8,960,581,808 |

10,799,867,030 |

|

재고자산 |

117,588,248,530 |

84,385,898,388 |

|

매각예정비유동자산 |

2,654,736,387 |

|

|

비유동자산 |

566,577,206,326 |

374,835,729,937 |

|

장기대여금 |

262,881,342 |

258,048,120 |

|

기타금융자산 |

13,660,836,688 |

5,078,427,339 |

|

장기임차보증금 |

8,899,055,135 |

7,527,331,002 |

|

관계기업및공동기업투자주식 |

79,359,705 |

9,392,665,985 |

|

유형자산 |

409,361,942,357 |

314,427,698,008 |

|

사용권자산 |

2,677,693,096 |

2,583,116,624 |

|

무형자산 |

107,356,970,375 |

22,738,256,185 |

|

투자부동산 |

6,040,022,506 |

6,071,396,961 |

|

이연법인세자산 |

2,623,373,170 |

|

|

기타비유동자산 |

4,089,285,303 |

1,682,162,677 |

|

순확정급여자산 |

11,525,786,649 |

5,076,627,036 |

|

자산총계 |

949,574,622,663 |

684,731,194,390 |

|

부채 |

||

|

유동부채 |

218,783,839,627 |

184,292,929,485 |

|

매입채무 |

23,349,145,504 |

29,663,076,931 |

|

기타지급채무 |

57,337,739,702 |

37,852,608,999 |

|

단기차입금 |

118,160,526,191 |

97,981,381,136 |

|

유동성장기부채 |

413,466,668 |

91,666,667 |

|

단기충당부채 |

18,000,000 |

18,000,000 |

|

선수금 |

1,669,074,760 |

442,288,150 |

|

기타유동부채 |

1,016,484,838 |

2,952,169,722 |

|

기타금융부채 |

8,722,623,787 |

8,614,937,936 |

|

당기법인세부채 |

8,096,778,177 |

6,676,799,944 |

|

비유동부채 |

200,055,390,585 |

22,455,913,474 |

|

기타장기지급채무 |

5,790,245,952 |

1,740,886,878 |

|

장기차입금 |

154,228,200,000 |

341,000,000 |

|

기타비유동금융부채 |

17,533,204,294 |

|

|

충당부채 |

7,124,386,611 |

6,985,358,868 |

|

이연법인세부채 |

15,379,353,728 |

13,388,667,728 |

|

부채총계 |

418,839,230,212 |

206,748,842,959 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

294,406,570,943 |

313,334,974,078 |

|

자본금 |

14,614,375,000 |

14,614,375,000 |

|

자본잉여금 |

8,500,682,732 |

25,912,613,921 |

|

자본조정 |

(11,484,233,258) |

(11,779,045,991) |

|

기타포괄손익누계액 |

46,630,210,088 |

46,681,702,829 |

|

이익잉여금(결손금) |

236,145,536,381 |

237,905,328,319 |

|

비지배지분 |

236,328,821,508 |

164,647,377,353 |

|

자본총계 |

530,735,392,451 |

477,982,351,431 |

|

자본과부채총계 |

949,574,622,663 |

684,731,194,390 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 45 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 44 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 45 기 1분기 |

제 44 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

169,262,069,094 |

169,262,069,094 |

156,785,334,867 |

156,785,334,867 |

|

매출원가 |

131,354,588,340 |

131,354,588,340 |

121,596,642,466 |

121,596,642,466 |

|

매출총이익 |

37,907,480,754 |

37,907,480,754 |

35,188,692,401 |

35,188,692,401 |

|

판매비와관리비 |

25,903,777,122 |

25,903,777,122 |

24,891,001,332 |

24,891,001,332 |

|

영업이익(손실) |

12,003,703,632 |

12,003,703,632 |

10,297,691,069 |

10,297,691,069 |

|

기타이익 |

479,206,904 |

479,206,904 |

227,085,990 |

227,085,990 |

|

기타손실 |

925,651,714 |

925,651,714 |

1,391,017,734 |

1,391,017,734 |

|

금융수익 |

1,459,792,157 |

1,459,792,157 |

1,290,286,314 |

1,290,286,314 |

|

금융원가 |

2,399,674,208 |

2,399,674,208 |

2,229,094,128 |

2,229,094,128 |

|

관계기업투자손익 |

(317,958,124) |

(317,958,124) |

(946,330,664) |

(946,330,664) |

|

법인세비용차감전순이익(손실) |

10,299,418,647 |

10,299,418,647 |

7,248,620,847 |

7,248,620,847 |

|

법인세비용(수익) |

3,423,019,080 |