|

|

확인서 |

분 기 보 고 서

(제 13 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 동아에스티주식회사 |

| 대 표 이 사 : | 정 재 훈 |

| 본 점 소 재 지 : | 서울특별시 동대문구 천호대로 64 |

| (전 화) 02-920-8111 |

|

| (홈페이지) http://www.donga-st.com |

|

| 작 성 책 임 자 : | (직 책) 경영기획관리실장 (성 명) 이 대 우 |

| (전 화) 02-920-8181 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

본 항목은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않았으며, 기존에 제출된 사업보고서 등을 참고하시기 바랍니다.

2. 회사의 연혁

본 항목은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않았으며, 기존에 제출된 사업보고서 등을 참고하시기 바랍니다.

3. 자본금 변동사항

본 항목은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않았으며, 기존에 제출된 사업보고서 등을 참고하시기 바랍니다.

4. 주식의 총수 등

본 항목은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않았으며, 기존에 제출된 사업보고서 등을 참고하시기 바랍니다.

5. 정관에 관한 사항

본 항목은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않았으며, 기존에 제출된 사업보고서 등을 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

- 당사는 2013년 3월 1일을 분할기일로 동아쏘시오홀딩스주식회사(분할 전 동아제약주식회사)에서 인적분할되어 전문의약품, 의료기기 및 의약부외품 등의 제조 및 판매를 목적으로 설립되어 전문의약품 등의 제조 및 판매를 주된 사업으로 영위하고 있습니다. 스티렌, 자이데나, 모티리톤, 슈가논 등 자사개발 신약 및 그로트로핀, 가스터 등 다양한 전문의약품(ETC)을 제조, 판매하고 있으며, 천안, 대구, 송도캠퍼스에서 각종 제품을 생산하고 있습니다. 한편 당사는 연구개발 경쟁력 강화를 위해 지속적으로 투자규모를 확대해가고 있으며 현재 당뇨, 비만, MASH 등 대사질환치료제 신약 개발을 목표로 경쟁력을 확보해 나가고 있습니다.

- 주요제품의 매출 실적 추이

| (단위 : 백만원, %) |

| 매출유형 | 품 목 | 구체적용도 | 제13기 1분기 | |

|---|---|---|---|---|

| 매출액 | 비율 | |||

| 제품 | 그로트로핀 | 성장호르몬 | 32,868 | 18.1 |

| 모티리톤 | 기능성소화불량제 | 9,672 | 5.3 | |

| 주블리아 | 손발톱무좀치료제 | 4,705 | 2.6 | |

| 슈가논 | 당뇨병치료제 | 6,025 | 3.3 | |

| 상품 | 캔박카스 | 에너지드링크 | 22,213 | 12.2 |

| 기타 | - | 106,604 | 58.5 | |

| 합계 | - | 182,087 | 100.0 | |

주1) 상기 재무정보는 연결재무제표 기준입니다.

당사의 2025년 1분기 연결 재무제표 기준 매출액은 약 1,821억원으로 전년 대비 17.2% 증가하였습니다. 전문의약품인 성장호르몬제 그로트로핀이 매출의 성장을 주도하였습니다.

■ 전문의약품 부문

전문의약품 부문은 전년 대비 15.4% 증가한 1,173억원을 기록하였습니다. 바이오의약품인 그로트로핀은 분기 매출액 329억으로 전년 대비 23.5% 성장, 전년에 이어 성장세를 이어가며 사업부문을 이끌었으며, 자사개발신약인 모티리톤도 전년 대비 14.3% 매출 성장하였습니다.

■ 해외사업부문

해외사업부문은 전년 대비 51.2% 증가한 424억원의 분기 매출을 기록하였습니다. 해외사업부문에서 높은 비중을 차지하는 음료 부문에서 캔박카스가 전년 대비 13.4% 성장하며 해외사업부 성장을 이끌었습니다.

2. 주요 제품 및 서비스

가. 주요제품 매출

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 제13기 1분기 | 제12기 | 제11기 | |||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||||

| 의약품 등 | 제품 | 그로트로핀 | 성장호르몬 | - | 32,868 | 18.1 | 118,868 | 17.0 | 94,876 | 14.3 |

| 모티리톤 | 기능성소화불량제 | - | 9,672 | 5.3 | 35,986 | 5.2 | 31,834 | 4.8 | ||

| 슈가논 | 당뇨병치료제 | - | 6,025 | 3.3 | 25,162 | 3.6 | 26,556 | 4.0 | ||

| 가스터 | 소화성궤양치료제 | - | 5,191 | 2.9 | 20,099 | 2.9 | 21,835 | 3.3 | ||

| 주블리아 | 손발톱무좀치료제 | - | 4,705 | 2.6 | 25,303 | 3.6 | 28,980 | 4.4 | ||

| 오팔몬 | 허혈성개선제 | - | 6,284 | 3.5 | 26,486 | 3.8 | 26,792 | 4.0 | ||

| 플라비톨 | 항혈전제 | - | 5,473 | 3.0 | 22,262 | 3.2 | 21,285 | 3.2 | ||

| 스티렌 | 위점막보호제 | - | 4,305 | 2.4 | 17,112 | 2.5 | 19,756 | 3.0 | ||

| 리피논 | 고지혈증치료제 | - | 3,304 | 1.8 | 13,487 | 1.9 | 15,929 | 2.4 | ||

| 바라클 | B형간염치료제 | - | 1,711 | 0.9 | 7,122 | 1.0 | 7,819 | 1.2 | ||

| 상품 | 캔박카스 | 에너지드링크 | - | 22,213 | 12.2 | 81,976 | 11.7 | 63,134 | 10.4 | |

| 이달비 | 고혈압치료제 | - | 2,993 | 1.6 | 11,691 | 1.7 | 11,763 | 1.8 | ||

| 기타 | - | - | - | 77,343 | 42.5 | 292,313 | 41.9 | 287,420 | 43.3 | |

| 합계 | - | - | - | - | 182,087 | 100.0 | 697,869 | 100.0 | 663,980 | 100.0 |

주1) 상기 재무정보는 연결재무제표 기준입니다.

나. 주요제품 가격변동추이

| (단위 : 원) |

| 구 분 | 제13기 1분기 | 제12기 | 제11기 | |

|---|---|---|---|---|

| 전문의약품 | 스티렌(1Tab) | 111 | 111 | 112 |

| 리피논(20㎎. 1Tab) | 665 | 665 | 677 | |

| 플라비톨(1Tab) | 1,139 | 1,139 | 1,149 | |

| 모티리톤(1Tab) | 141 | 141 | 152 | |

| 슈가논(1Tab) | 730 | 730 | 730 | |

(1) 산출기준

- 전문의약품 : 보험약가 기준

(2) 주요 가격변동 원인

- 전문의약품 : 선별등재시스템(PLS), 특허만료의약품 약가인하, 일괄약가인하, 사용량 약가연동제 등 정부의 약가인하 정책에 따른 가격통제를 받음

3. 원재료 및 생산설비

가. 주요 원재료 가격변동추이

| (단위 : 원) |

| 품 목 | 제13기 1분기 | 제12기 | 제11기 | ||

|---|---|---|---|---|---|

| 원료 | 주블리아액 | 수 입 | 14,780 | 14,678 | 21,157 |

| LIMAPROST | 수 입 | 17,412 | 16,488 | 17,251 | |

| VYSTRA PEN BODY SUBASSEMBLY | 국 내 | 6,500 | 6,500 | 6,500 | |

| CORYDALIS PHARBITIS-EX | 국 내 | 627 | 620 | 536 | |

(1) 산출기준

- 단순 평균가격에 의한 산출

(2) 주요 가격변동 원인

- 인건비의 상승 및 하락

- 원재료비의 상승 및 하락

- 환율의 상승 및 하락

(3) 공급의 안전성 등

- 당사의 원재료는 경쟁적인 시장이 조성되어 있고, 장기계약을 통하여 공급받기 때문에 안정적인 원재료 수급이 가능합니다.

나. 주요 원재료 매입현황

| (단위 : 백만원, %) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 | 비율 | 주요 매입처 |

|---|---|---|---|---|---|---|

| 의약품 | 원료 | 주블리아액 | 주블리아 | 6,053 | 22.6 | KAKEN Pharm |

| LIMAPROST | 오팔몬 | 3,343 | 12.5 | Ono Pharm | ||

| VYSTRA PEN BODY SUBASSEMBLY | 그로트로핀 | - | - | 벡톤디킨슨 | ||

| CORYDALIS PHARBITIS-EX | 모티리톤 | 1,812 | 6.8 | ㈜대평 |

주1) 상기 비율은 재료 + 원료 전체 매입액 대비 비율입니다.

다. 생산능력

(1) 생산능력

| (단위: 천개, 천원) |

| 사업 부문 |

품 목 | 사업소 | 제13기 1분기 | 제12기 | 제11기 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 의 약 품 등 |

모티리톤 500T | 천안캠퍼스 | 173 | 8,397,462 | 611 | 46,471,769 | 380 | 38,529,416 |

| 스티렌 500T | 〃 | 51 | 2,891,083 | 339 | 24,793,533 | 284 | 30,844,147 | |

| 플라비톨 300T | 〃 | 28 | 4,349,484 | 106 | 36,500,256 | 68 | 31,315,365 | |

| 가스터 300T | 〃 | 43 | 1,357,187 | 260 | 12,070,393 | 269 | 19,332,000 | |

| 리피논 300T | 〃 | 31 | 2,365,122 | 109 | 20,737,012 | 78 | 19,910,934 | |

| 오팔몬 84T | 〃 | 439 | 9,100,985 | 1,325 | 35,505,003 | 826 | 29,596,493 | |

| 주블리아 4mL | 〃 | 188 | 6,049,552 | 565 | 22,218,063 | 591 | 30,732,000 | |

| 크로세린30캡슐 | 〃 | 114 | 2,408,529 | 1,174 | 13,620,190 | 553 | 8,350,891 | |

| 그로트로핀주 | 대구캠퍼스 | 51 | 4,172,532 | 295 | 22,198,219 | 221 | 48,707,474 | |

| 슈가논 30T | 송도캠퍼스 | 791 | 10,370,539 | 2,200 | 33,019,720 | 1,599 | 35,340,743 | |

| 기 타 | - | - | 62,197,660 | - | 225,805,162 | - | 246,095,431 | |

| 합 계 | - | 113,660,135 | - | 492,939,319 | - | 538,754,894 | ||

(2) 생산능력의 산출근거

(가) 산출기준

- 주요생산설비의 CAPACITY를 기준으로 작성

·정 제 : 타정기

·캅셀제 : 충전기

·산 제 : 과립기

·포 장 : 포장기

·주사제 : 충전기

- 한 기계에 여러 제품 적용하는 경우 전년도 생산량 기준으로 능력 배분

(나) 산출방법

- 설비능력 × 작업일수

(다) 평균가동시간

- 1일 8시간, 1개월 21일, 1년 12개월 가동 기준

라. 생산실적

| (단위 : 천개, 천원) |

| 사업 부문 |

품 목 | 사업소 | 제13기 1분기 | 제12기 | 제11기 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 의 약 품 등 |

모티리톤 500T | 천안캠퍼스 | 183 | 12,879,694 | 619 | 44,496,926 | 555 | 41,949,576 |

| 스티렌 500T | 〃 | 7 | 279,401 | 366 | 10,719,371 | 321 | 8,588,360 | |

| 플라비톨 300T | 〃 | 30 | 10,284,184 | 102 | 34,982,968 | 107 | 36,781,034 | |

| 가스터 300T | 〃 | 71 | 3,367,670 | 324 | 18,297,040 | 337 | 19,889,035 | |

| 리피논 300T | 〃 | 39 | 7,464,792 | 115 | 23,432,735 | 106 | 22,454,406 | |

| 오팔몬 84T | 〃 | 221 | 5,834,820 | 1,344 | 35,806,706 | 1,343 | 36,075,320 | |

| 주블리아 4mL | 〃 | 206 | 10,223,263 | 850 | 36,443,572 | 784 | 33,895,359 | |

| 크로세린30캡슐 | 〃 | 81 | 1,426,382 | 614 | 8,314,279 | 782 | 9,073,956 | |

| 그로트로핀주 | 대구캠퍼스 | 42 | 49,523,906 | 208 | 154,431,510 | 185 | 139,264,544 | |

| 슈가논 30T | 송도캠퍼스 | 341 | 4,307,192 | 1,799 | 30,736,207 | 1,991 | 33,830,654 | |

| 기 타 | - | - | 50,428,123 | - | 248,108,637 | - | 241,834,248 | |

| 합 계 | - | 156,019,428 | - | 645,769,952 | - | 623,636,491 | ||

마. 가동률

| (단위 : 시간, %) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|

| 모티리톤 500T | 480 | 507 | 105.6 |

| 스티렌 500T | 480 | 67 | 13.9 |

| 플라비톨 300T | 480 | 521 | 108.6 |

| 가스터 300T | 480 | 787 | 163.9 |

| 리피논 300T | 480 | 592 | 123.4 |

| 오팔몬 84T | 480 | 242 | 50.4 |

| 주블리아 4mL | 480 | 526 | 109.6 |

| 크로세린30캡슐 | 480 | 340 | 70.8 |

| 그로트로핀주 | 480 | 398 | 82.9 |

| 슈가논정 30T | 480 | 207 | 43.1 |

| 합 계 | 4,800 | 4,186 | 87.2 |

바. 생산설비 현황

(1) 개요

- 당사는 국내에 총 3개의 생산공장을 가동중에 있습니다. 주 공장인 천안캠퍼스는 캡슐제, 정제, 주사제를 생산하고 있으며, 대구캠퍼스는 바이오의약품을 생산하고 있으며 송도캠퍼스도 2023년부터 생산을 시작하였습니다.

(2) 주요 생산설비 현황

| [자산항목 : 토지] (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분(㎡) | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 (공시지가) |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 송도캠퍼스 | 자가보유 | 인천시 | 111,507 | 57,978 | 0 | 0 | 0 | 57,978 | 144,625 |

| 천안캠퍼스 | 자가보유 | 천안시 | 55,087 | 23,860 | 0 | 0 | 0 | 23,860 | 19,964 |

| 대구캠퍼스 | 자가보유 | 달성군 | 36,323 | 6,027 | 0 | 0 | 0 | 6,027 | 10,130 |

| 합 계 | - | - | - | 87,865 | 0 | 0 | 0 | 87,865 | 174,719 |

| [자산항목 : 건물] (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 (과세시가표준) |

|

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 송도캠퍼스 | 자가보유 | 인천시 | - | 57,432 | 0 | 0 | 382 | 57,051 | 7,101 |

| 천안캠퍼스 | 자가보유 | 천안시 | - | 29,159 | 0 | 0 | 377 | 28,782 | 4,246 |

| 대구캠퍼스 | 자가보유 | 달성군 | - | 8,344 | 0 | 0 | 90 | 8,254 | 2,258 |

| 합 계 | - | - | - | 94,935 | 0 | 0 | 849 | 94,087 | 13,605 |

| [자산항목 : 구축물] (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 송도캠퍼스 | 자가보유 | 인천시 | - | 0 | 0 | 0 | 0 | 0 | - |

| 천안캠퍼스 | 자가보유 | 천안시 | - | 662 | 0 | 0 | 11 | 651 | - |

| 대구캠퍼스 | 자가보유 | 달성군 | - | 134 | 0 | 0 | 2 | 132 | - |

| 합 계 | - | - | - | 797 | 0 | 0 | 14 | 783 | - |

| [자산항목 : 기계장치] (단위 : 백만원) |

| 사업소 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기상각 | 기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 송도캠퍼스 | 자가보유 | 인천시 | - | 28,073 | 74 | 876 | 27,121 | - | |

| 천안캠퍼스 | 자가보유 | 천안시 | - | 6,165 | 1,077 | 77 | 765 | 6,553 | - |

| 달성캠퍼스 | 자가보유 | 달성군 | - | 2,807 | 564 | 232 | 3,139 | - | |

| 합 계 | - | - | - | 37,044 | 1,641 | 151 | 1,873 | 36,812 | - |

사. 설비의 신설, 매입 계획 등

- 해당사항 없음

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 구분 | 품목 | 제13기 1분기 | 제12기 | 제11기 |

|---|---|---|---|---|---|---|

| 의약품 등 | 제품 등 | 내수 | 그로트로핀 | 32,868 | 118,868 | 94,876 |

| 모티리톤 | 9,672 | 35,986 | 31,834 | |||

| 슈가논 | 6,025 | 25,162 | 26,556 | |||

| 가스터 | 5,191 | 20,099 | 21,835 | |||

| 주블리아 | 4,705 | 25,303 | 28,980 | |||

| 오팔몬 | 6,284 | 26,486 | 26,792 | |||

| 플라비톨 | 5,473 | 22,262 | 21,285 | |||

| 스티렌 | 4,305 | 17,112 | 19,756 | |||

| 리피논 | 3,304 | 13,487 | 15,929 | |||

| 이달비 | 2,993 | 11,691 | 11,763 | |||

| 바라클 | 1,711 | 7,122 | 7,819 | |||

| 수출 | 전문의약품 | 16,549 | 61,481 | 61,424 | ||

| 캔박카스 및 기타 | 25,794 | 89,594 | 78,013 | |||

| - | 기타 | 57,213 | 223,214 | 217,118 | ||

| 합 계 | 182,087 | 697,869 | 663,980 | |||

주1) 상기 재무정보는 연결재무제표 기준입니다.

나. 판매경로

(1) 전문의약품

① 회사 ⇒ 의약품도매상 ⇒ 의원/병원 ⇒ 소비자

② 회사 ⇒ 의원/병원 ⇒ 소비자

③ 회사 ⇒ 의약품도매상 ⇒ 약국(의사처방) ⇒ 소비자

(2) 기타

① 회사 ⇒ 유통업체(도매상) ⇒ 소매상 ⇒ 소비자

② 수출

다. 판매방법 및 조건

- 영업사원들이 병원, 약국, 의약품도매상 등을 직접 방문하여 다양한 판촉활동을

실시합니다. 유통별로 대금회수 조건은 다소 차이가 있으며 부대비용의 부담 방법 은 거래실적에 따라 상호 협의하여 부담합니다.

라. 판매전략

- 전문의약품은 임상자료를 바탕으로 한 근거중심의 마케팅 활동을 통하여 시장지 배력을 강화하고 있습니다. 또한 시장의 요구에 부응한 신약개발 및 우수 신약

도입 등을 통하여 국내 매출 및 수출 확대를 위해 노력하고 있습니다.

마. 주요 매출처

- 당사의 매출액 중 전체 매출의 10%이상을 차지하는 주요 고객 및 비중은 다음과 같습니다.

| 매출처 | 매출비중 | 비고 |

|---|---|---|

| KHMER HUB SOLUTION CO,.LTD | 12.1% | 캄보디아 현지 캔박카스 판매 파트너사 |

바. 수주상황

- 해당사항 없음

5. 위험관리 및 파생거래

가. 개요

연결실체는 금융상품과 관련하여 신용위험, 유동성위험, 환위험, 이자율위험 등과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 위험관리는 연결실체의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결실체가 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결실체는 전사적인 수준의 위험관리 정책 및 절차를 마련하여 운영하고 있으며, 연결실체의 재무부문에서 위험관리에 대한 총괄책임을 담당하고 있습니다. 연결실체의 재무부문은 이사회에서 승인된 위험관리 정책 및 절차에 따라 연결실체의 영업과 관련한 금융위험을 감시하고 관리하는 역할을 하고 있으며, 금융위험의 성격과 노출정도를 분석한 주기적인 내부위험보고서를 위험관리위원회에 제출하고 있습니다. 연결실체의 위험관리위원회는 전반적인 금융위험관리전략을 수립하고 위험회피 수단 및 절차를 결정하며 위험관리의 효과성에 대한 사후평가를 수행하고 있습니다. 또한, 연결실체의 내부감사인은 위험관리 정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다. 연결실체의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

나. 신용위험관리

신용위험은 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 주기적으로 재무신용도를 평가하고 있으며, 고객과 거래상대방 각각에 대한 신용한도를 설정ㆍ관리하고 있습니다. 그리고 위험국가에 소재한 거래선의 매출채권은 보험한도내에서 적절하게 위험 관리되고 있습니다.

신용위험은 금융기관과의 거래에서도 발생할 수 있으며 해당거래는 현금 및 현금성자산, 각종 예금 그리고 파생금융상품 등의 금융상품 거래를 포함합니다. 이러한 위험을 줄이기 위해, 당사는 국제 신용등급이 높은 은행들에 대해서만 거래를 하는 것을 원칙으로 하고 있으며, 기존에 거래가 없는 금융기관과의 신규거래는 재경팀과 지역 금융센터의 승인, 관리, 감독 하에 이루어지고 있습니다. 당사가 체결하는 금융계약은 부채비율 제한 조항, 담보제공, 차입금 회수 등의 제약조건이 없는 계약을 위주로 체결하고 있으며, 기타의 경우 별도의 승인을 받아 거래하도록 되어 있습니다.

당분기말 및 전기말 현재 당사의 금융자산 장부금액은 손상차손 차감 후 금액으로 당사의 신용위험 최대노출액을 나타내고 있습니다.

다. 유동성 위험관리

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

라. 시장위험관리

① 환위험

당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있으며, 대내외 우발적 상황 발생 시 수시로 환위험을 측정하고 있습니다. 한편, 당분기말과 전기말 현재 각 외화에 대한 환율이 10% 상승(하락)시 당기손익에 미치는 영향은 각각 약 72억원 증가(감소)합니다.

② 이자율위험

당사의 당분기말 변동이자부 금융상품과 관련되어 이자율1%P 상승(하락)시 당기손익은 각각 약 6억원 증가(감소)합니다.

③ 가격위험

연결실체는 시장성 있는 금융상품과 관련하여 가격위험에 노출되어 있습니다. 당분기말 현재 연결실체의 시장성 있는 금융상품은 약 7천만원이며 전분기말은 약 7천6백만원입니다.

마. 자본위험관리

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사의 경영진은자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입, 자산매각 그리고 유상증자 등을 통하여 부채비율을 개선하기 위한 정책을 지속적으로 유지하고 있습니다.

부채비율은 다음과 같습니다.

| (단위: 천원, %) |

| 구 분 | 당분기말 | 전기말 |

| 부채 | 652,922,687 | 640,425,923 |

| 자본 | 691,030,618 | 694,236,875 |

| 부채비율 | 94.49 | 92.25 |

바. 파생상품 및 풋백옵션 등 거래 현황

당사는 차입금과 관련하여 헷지목적으로 스왑계약을 체결하고 있습니다.

파생상품 거래 약정은 아래와 같습니다.

| (단위: 천원 / USD 1,000) |

| 거래상대방 | 계약일 | 만기일 | USD 계약금액 | KRW 계약금액 | 약정환율 | 평가이익(손실) | 계약내용 |

| 우리은행 | 2024.03.28 | 2026.03.28 | 25,000 | 33,750,000 | 1,350 | 2,616,130 | - 원화고정금리 지급, 외화변동금리 수취, - 최초 및 만기일 원금교환: 최초 실행시 원화 계약금액 수취 및 외화 계약금액 지급, 만기일에 원화 계약금액 지급, 외화 계약금액 수취 |

6. 주요계약 및 연구개발활동

[주요계약]

가. 라이센스아웃(License-out) 계약

|

<라이센스아웃 계약 총괄표> |

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액 |

수취금액 |

진행단계 |

|---|---|---|---|---|---|---|---|

|

G-CSF |

Kidswell Bio Co. |

일본, 미국, |

2008.01.21 |

계약상 |

계약상 |

계약상 |

일본 발매 완료 및 판매중 |

|

DA-7218 |

Trius Therapeutics |

전세계 |

2007.01.31 |

계약상 |

계약상 |

계약상 |

피부감염증: 미국(2014), 유럽(2015), 일본(2018) 포함 전세계 다수 국가 발매 및 중국 NDA 승인 |

|

DA-1229 |

Alkem Laboratories |

인도, 네팔 |

2012.12.21 |

계약상 |

계약상 |

계약상 |

인도 임상3상 완료, 발매 |

|

Eurofarma Laboratorios |

브라질 |

2014.07.31 |

계약상 |

계약상 |

계약상 |

브라질 발매 |

|

|

Eurofarma Laboratorios |

남미17개국 |

2015.04.13 |

계약상 |

계약상 |

계약상 |

아르헨티나 등 발매 각 국가별 개발 or 허가 진행 중 |

|

|

Geropharm |

러시아 포함 CIS 3개국 |

2015.07.03 |

계약상 |

계약상 |

계약상 |

러시아 발매 카자흐스탄 허가 진행 중 |

|

|

레드엔비아 |

국내 |

2019.01.16 |

계약상 |

4,000,000,000원 |

4,000,000,000원 |

국내 임상 2상 종료 미국 임상2/3상 진행 중 |

|

|

레드엔비아 |

국내 |

2019.12.10 |

계약상 |

계약상 |

계약상 |

초기연구 중 |

|

|

DA-3880 |

Sanwa Kagaku Kenkyusho |

일본 |

2014.01.21 |

계약상 |

계약상 |

계약상 |

일본 제조 판매 허가 취득, 발매 |

|

Polifarma lac San. ve Tic. A. |

튀르키예, 브라질, 멕시코 |

2022.10.27 |

계약상 |

계약상 |

계약상 |

튀르키예 허가 신청 |

|

| Gulf Pharmaceutical Industries Julphar PJSC | MENA 18개국 | 2024.11.13 | 계약상 공개 불가 |

계약상 공개 불가 |

계약상 공개 불가 |

아랍에미리트 허가 신청 | |

|

DA-9801 |

MetaVia |

전세계 |

2018.01.18 |

계약일로부터 국가별 첫 발매 후 12년 또는 특허만료일 중 긴기간 |

US$ 180,000,000 |

US$ 2,000,000 MetaVia 지분 5% |

미국 임상 3상 보류 (개발 전략 재검토) |

|

DMB-3115 |

Intas Pharmaceuticals Limited |

전세계 (일부지역 제외) |

2021.07.20 |

계약상 |

Upfront : US$ 10,000,000 |

계약상 |

글로벌 3상 완료 유럽 / 미국 품목허가 완료 사우디 / 캐나다 등 품목허가 신청 |

|

DA-1726, |

MetaVia |

전세계 (한국 제외) |

2022.09.14 |

계약상 공개 불가 |

Upfront: US$ 22,000,000 개발 Milestone: 상업 Milestone: 공개 불가 Royalty: 공개 불가 |

계약상 |

DA-1726 : 미국 1상 진행 중 |

|

DA-9803 |

MetaVia |

전세계 권리 양도 |

2018.01.18 |

- |

US$ 5,000,000 지분 24% |

US$ 5,000,000, 지분 24% |

미국 IND 신청 준비 Hold |

(1) 품목 : G-CSF

|

①계약상대방 |

Kidswell Bio Co. (구 Gene Techno Science) |

|

②계약내용 |

G-CSF License-out |

|

③대상지역 |

일본, 미국, 유럽 (CIS제외), 대만 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

G-CSF |

|

⑩개발진행경과 |

일본 발매 완료 및 판매중 |

|

⑪기타사항 |

- |

(2) 품목 : DA-7218

|

①계약상대방 |

Trius Therapeutics/Cubist (MSD사에 인수 합병) |

|

②계약내용 |

DA-7218 License-out |

|

③대상지역 |

전세계 (한국 제외) |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-7218 (Tedizolid, 항생제) |

|

⑩개발진행경과 |

피부감염증 미국 (2014), 유럽 (2015), 일본 (2018) 포함 전세계 다수 국가 발매 및 중국 NDA 승인 |

|

⑪기타사항 |

- |

(3) 품목 : DA-1229

|

①계약상대방 |

Alkem Laboratories LIMITED (인도) |

|

②계약내용 |

DA-1229 License-out |

|

③대상지역 |

인도, 네팔 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-1229 (Evogliptin, 제2형 당뇨 치료제) |

|

⑩개발진행경과 |

인도 임상 3상 완료, NDA 승인, 인도 발매 완료 |

|

⑪기타사항 |

- |

|

①계약상대방 |

Geropharm (러시아) |

|

②계약내용 |

DA-1229 License-out |

|

③대상지역 |

러시아, 우크라이나, 카자흐스탄 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-1229 (Evogliptin, 제2형 당뇨 치료제) |

|

⑩개발진행경과 |

러시아 임상 3상 완료, NDA 승인, 발매 완료 카자흐스탄 허가 진행 중 |

|

⑪기타사항 |

- |

|

①계약상대방 |

Eurofarma (브라질) |

|

②계약내용 |

DA-1229 License-out |

|

③대상지역 |

브라질 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-1229 (Evogliptin, 제2형 당뇨 치료제) |

|

⑩개발진행경과 |

브라질 임상 2상 완료, NDA 승인, 발매 완료 |

|

⑪기타사항 |

- |

|

①계약상대방 |

Eurofarma (브라질) |

|

②계약내용 |

DA-1229 License-out |

|

③대상지역 |

중남미 17개국 (멕시코, 아르헨티나, 볼리비아, 칠레, 콜롬비아, 코스타리카, 도미니카, 에콰도르, 엘살바도르, 과테말라, 온두라스, 니카라구아, 파나마, 파라과이, 우루과이, 페루, 베네수엘라) |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-1229 (Evogliptin, 제2형 당뇨 치료제) |

|

⑩개발진행경과 |

아르헨티나 등 일부 국가 발매, 그 외 각 국가별 개발 및 허가 진행 중 |

|

⑪기타사항 |

- |

|

①계약상대방 |

레드엔비아 (한국) |

|

②계약내용 |

대동맥심장판막석회화증 치료제 개발을 위한 DA-1229 License-out |

|

③대상지역 |

국내, 글로벌 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

4,000,000,000 원 |

|

⑥수취금액 |

4,000,000,000 원 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 총 계약 금액인 4,000,000,000원을 2019년 수취하였으며, 향후 반환의무가 없고 추가적으로 제공해야 할 의무가 없는 바 일시에 수수료수익으로 인식하였음 |

|

⑨대상기술 |

DA-1229 (Evogliptin, 대동맥심장판막석회화증) |

|

⑩개발진행경과 |

국내 임상 2상 종료 미국 임상2/3상 진행중 |

|

⑪기타사항 |

당사는 추가적으로 4,000,000,000 원 규모의 출자약정계약을 체결하여 43.48%에 해당하는 티와이레드의 지분을 취득하였고, 해당 지분을 관계회사주식으로 재무제표에 반영하였으며, 별도로 티와이레드가 진행 예정인 국내2상 임상시험의연구업무와 관련하여, 총 5,100,000,000 원 규모의 임상 위탁계약과 이를 위해 사용될 임상품 공급계약을 체결하였음. 위탁임상용역에 대하여 당사는 합리적인 진행률을 반영하여 임상을 제공하는 기간에 맞춰 분할하여 용역수익으로 인식하고 있음 |

|

①계약상대방 |

레드엔비아 (한국) |

|

②계약내용 |

대사이상 관련 지방간염(MASH) 치료제 개발을 위한 DA-1229 License-out |

|

③대상지역 |

국내, 글로벌 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 총 계약 금액을 2019년 수취하였으며, 향후 반환의무가 없고 추가적으로 제공해야 할 의무가 없는 바 일시에 수수료수익으로 인식하였음 |

|

⑨대상기술 |

DA-1229 (Evogliptin, Metabolic dysfunction-associated steatohepatitis) |

|

⑩개발진행경과 |

초기연구 중 |

|

⑪기타사항 |

- |

(4) 품목 : DA-3880

|

①계약상대방 |

Sanwakagaku Kenkyusho (일본) |

|

②계약내용 |

DA-3880 (darbepoetin-alfa) License out |

|

③대상지역 |

일본 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

DA-3880 (darbepoetin-alfa) |

|

⑩개발진행경과 |

- 2018.09.28 일본 NDA 신청 |

|

⑪기타사항 |

- |

|

①계약상대방 |

Polifarma lac San. ve Tic. A. (튀르키예) |

|

②계약내용 |

DA-3880 (darbepoetin-alfa) License out |

|

③대상지역 |

튀르키예, 브라질, 멕시코 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥수취금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 수익을 의무가 이행되는 시점부터 분할인식함 |

|

⑨대상기술 |

DA-3880 (darbepoetin-alfa) |

|

⑩개발진행경과 |

- 2023.12.22 튀르키예 허가 신청 |

|

⑪기타사항 |

- |

| ①계약상대방 | Gulf Pharmaceutical Industries Julphar PJSC (아랍에미리트) |

| ②계약내용 | DA-3880 (darbepoetin-alfa) License out |

| ③대상지역 | MENA 18개국 |

| ④계약기간 | 계약상 공개불가 |

| ⑤총계약금액 | 계약상 공개불가 |

| ⑥수취금액 | 계약상 공개불가 |

| ⑦계약조건 | 계약상 공개불가 |

| ⑧회계처리방법 | 당사는 계약에서 생기는 수익을 의무가 이행되는 시점부터 분할인식함 |

| ⑨대상기술 | DA-3880 (darbepoetin-alfa) |

| ⑩개발진행경과 | - 2025.03.13 아랍에미리트 허가 신청 |

| ⑪기타사항 | - |

(5) 품목 : DA-9801

|

①계약상대방 |

MetaVia (미국) |

|

②계약내용 |

DA-9801 License-out |

|

③대상지역 |

전세계 (단, 동아가 한국 독점판매권 보유) |

|

④계약기간 |

계약일로부터 국가별 첫 발매 후 12년 또는 특허만료일 중 긴 기간 |

|

⑤총계약금액 |

US$ 180,000,000, MetaVia사 지분 5% |

|

⑥수취금액 |

계약금 (Upfront) US$ 2,000,000 , MetaVia사 지분 5% |

|

⑦계약조건 |

1) 총 기술수출 금액 |

|

⑧회계처리방법 |

상기의 수취금액은 향후 계약의 변경 또는 해지에도 불구하고 반환의무가 없으며, 추가적으로 제공해야 할 의무가 없는 바 일시에 수수료수익으로 인식하였음 |

|

⑨대상기술 |

당뇨병성신경병증 치료제 천연물의약품 'DA-9801' |

|

⑩개발진행경과 |

미국 임상 3상 보류 (개발전략 재검토 중) |

|

⑪기타사항 |

- 임상, 등록, 상업화 실패시 본 계약은 종료될 수 있으며, 계약 종료에 따른 회사의 위약금 지급 의무 사항은 없음 |

(6) 품목 : DMB-3115

|

①계약상대방 |

Intas Pharmaceuticals Limited |

|

②계약내용 |

DMB-3115 License-out |

|

③대상지역 |

전세계 (일부지역 제외) |

|

④계약기간 |

계약상 공개 불가 |

|

⑤총계약금액 |

Upfront : US$10,000,000 |

|

⑥수취금액 |

계약상 공개 불가 |

|

⑦계약조건 |

계약상 공개 불가 |

|

⑧회계처리방법 |

상업화이전까지 수취되는 계약금(Upfront fee / Development milestone / Regulatory milestone)은 장기선수수익 처리 후, 상업화개시시점부터 INTAS사와의 계약기간 (공개불가)에 나누어 수익인식할 예정임 |

|

⑨대상기술 |

DMB-3115 (Stelara® Biosimilar, Ustekinumab) |

|

⑩개발진행경과 |

글로벌 3상 완료, 유럽 / 미국 품목허가 완료, 사우디 / 캐나다 등 품목허가 신청 |

|

⑪기타사항 |

일본 Meiji 사와 공동개발 |

(7) 품목: DA-1241, DA-1726

|

①계약상대방 |

MetaVia Inc. |

|

②계약내용 |

DA-1241, DA-1726 License-out |

|

③대상지역 |

전세계 (한국 제외) |

|

④계약기간 |

계약상 공개 불가 |

|

⑤총계약금액 |

Upfront : US$ 22,000,000 (MetaVia 주식 취득) |

|

⑥수취금액 |

계약상 공개 불가 |

|

⑦계약조건 |

계약상 공개 불가 |

|

⑧회계처리방법 |

계약금은 향후 계약의 변경 또는 해지에도 불구하고 반환의무가 없으며, 추가적으로 제공해야 할 의무의 경우 별도의 계약 체결 후 대가를 수취할 예정임으로 일시에 수수료수익으로 인식하였음 |

|

⑨대상기술 |

DA-1726 (비만, 대사이상 관련 지방간염), DA-1241 (2형 당뇨, 대사이상 관련 지방간염) |

|

⑩개발진행경과 |

DA-1726 : 미국 1상 결과발표 |

|

⑪기타사항 |

2022년 11월 US$ 32,300,000 투자 유치 완료, 12월 MetaVia 동아ST 자회사로 편입 |

(8) 품목 : DA-9803

|

①계약상대방 |

MetaVia (미국) |

|

②계약내용 |

DA-9803 양도 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약 서명일 이후 90일 이내, 양도 절차 완료 |

|

⑤총계약금액 |

양도금 US$ 5,000,000, MetaVia 지분 24% |

|

⑥수취금액 |

양도금 US$ 5,000,000, MetaVia 지분 24% |

|

⑦계약조건 |

- |

|

⑧회계처리방법 |

상기의 수취금액은 향후 계약의 변경 또는 해지에도 불구하고 반환의무가 없으며, 추가적으로 제공해야 할 의무가 없는 바 일시에 수수료수익으로 인식하였음 |

|

⑨대상기술 |

알츠하이머 치료제 천연물의약품 'DA-9803' |

|

⑩개발진행경과 |

2018년 4월 양도 절차 완료, MetaVia 사 미국 IND 신청 Hold |

|

⑪기타사항 |

- 2019.07.24 MetaVia Inc.는 나스닥 상장사 GEMPHIRE THERAPEUTICS와 인수합병계약 체결 |

나. 라이센스인(License-in) 계약

|

<라이센스인 계약 총괄표> |

|

품목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액 |

지불금액 |

진행단계 |

|---|---|---|---|---|---|---|---|

|

- |

AstraZeneca |

전세계 |

2017.12.15 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

|

- |

ABL Bio |

전세계 |

2018.01.24 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

후보물질 도출 중 |

|

- |

대구경북첨단의료산업진흥재단 |

전세계 |

2018.10.01 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

후보물질 도출 중 |

|

DA-7503 |

KIST 치매DTC 융합연구단 |

전세계 |

2019.12.11 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

후보물질 도출 중 |

|

SHR-1701 |

항서제약 (Jiangsu Hengrui Medicine) |

한국 |

2020.11.10 |

계약상 공개불가 |

1,075만 달러 |

계약상 공개불가 |

후보물질 도출 완료 |

|

PROTAC |

한국화학연구원, 한국생명공학연구원 |

전세계 |

2021.06.03 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

후보물질 도출 중 |

|

- |

온코빅스 |

전세계 |

2021.06.23 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

계약상 공개불가 |

| - | 카나프 테라퓨틱스 | 전세계 | 2022.12.21 | 계약상 공개불가 | 2,030억원 | 50억원 | 전임상 |

|

Cenobamate |

SK바이오팜 |

한국 등 |

2024.01.04 |

출시후 20년 |

190억 |

50억원 |

Marketed 기술이전 |

(1) 품목 : -

|

①계약상대방 |

AstraZeneca (영국) |

|

②계약내용 |

면역항암 기전의 항암 효능 저분자 약물 (small-molecule) 공동 개발 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

해당사항 없음 |

|

⑥지불금액 |

해당사항 없음 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

해당사항 없음 |

|

⑨대상기술 |

초기 단계의 항암 저분자 약물의 선택성/효능/안전성을 화학합성/구조분석/생물효능 평가 기법을 활용하여 후속 단계 수준으로 개선함 |

|

⑩개발진행경과 |

계약상 공개불가 |

|

⑪기타사항 |

- 당사는 AstraZeneca가 연구 중인 3가지 면역항암제 타깃에 대한 선도물질 및 후보물질을 도출하는 물질탐색연구를 공동으로 진행함 |

(2) 품목 : -

|

①계약상대방 |

ABL Bio (한국) |

|

②계약내용 |

면역항암 기전의 이중항체 신약 2개 파이프라인에 대한 공동 개발 및 라이선스 인(License-in) 계약 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

이중항체 플랫폼을 활용하여 항암 타겟과 면역 활성 타겟에 동시에 작용하는 항체 제제 개발 기술 |

|

⑩개발진행경과 |

후보물질 도출 중 |

|

⑪기타사항 |

2개의 파이프라인 중 최종적으로 1개의 파이프라인에 대하여 선택과 집중을 결정 |

(3) 품목 : -

|

①계약상대방 |

대구경북첨단의료산업진흥재단 (한국) |

|

②계약내용 |

면역항암 기전의 항암 효능 저분자 약물 (small-molecule) 공동 연구 및 라이선스 인(License-in) 계약 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

신규 구조의 면역항암 저분자 약물 도출 |

|

⑩개발진행경과 |

후보물질 도출 중 |

|

⑪기타사항 |

당사는 대구경북첨단의료산업진흥재단과 선도물질을 도출하는 신규물질 합성 및 평가 연구를 공동으로 진행 |

(4) 품목 : DA-7503

|

①계약상대방 |

KIST 치매DTC 융합연구단 (한국) |

|

②계약내용 |

타우 표적 치매 치료제 공동 연구 및 라이선스 인(License-in) 계약 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

타우 단백질 응집 저해 |

|

⑩개발진행경과 |

후보물질 도출 중 |

|

⑪기타사항 |

당사는 KIST 치매DTC 융합연구단과 후보물질을 도출하는 연구를 공동으로 진행 |

(5) 품목 : SHR-1701

|

①계약상대방 |

항서제약 (Jiangsu Hengrui Medicine, 중국) |

|

②계약내용 |

면역항암 기전의 이중 표적 융합항체 개발 및 판매권리 라이선스 인(License-in) 계약 |

|

③대상지역 |

한국 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

1,075만 달러 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

면역항암 기전의 이중 표적 융합항체 |

|

⑩개발진행경과 |

후보물질 도출 완료 |

|

⑪기타사항 |

당사는 후보물질의 국내 임상 개발 및 판매에 대한 독점적 권리를 가짐 |

(6) 품목 : PROTAC

|

①계약상대방 |

한국화학연구원 (한국) 및 한국생명공학연구원 (한국) |

|

②계약내용 |

표적단백질 분해 기전의 항암제 연구개발 및 판매권리 라이선스 인(License-in) 계약 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

표적단백질 분해 기전의 신규 항암제 물질 |

|

⑩개발진행경과 |

선도물질 도출 완료 |

|

⑪기타사항 |

해당 기술에 대한 독점적 권리 획득 후 한국화학연구원과 후보물질 도출을 위한 공동연구 진행 |

(7) 품목 : -

|

①계약상대방 |

온코빅스 |

|

②계약내용 |

신규 표적항암제 개발을 위한 기술이전 및 공동연구 계약 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

계약상 공개불가 |

|

⑥지불금액 |

계약상 공개불가 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

신규 표적항암제 개발 |

|

⑩개발진행경과 |

계약상 공개불가 |

|

⑪기타사항 |

당사는 온코빅스와 공동으로 새로운 후보물질 도출을 목표로 하며, 이후 전임상 시험과 임상개발은 동아에스티 담당 |

(8) 품목 : -

|

①계약상대방 |

카나프 테라퓨틱스 |

|

②계약내용 |

면역항암 치료제 이중융합항체의 전세계 공동연구개발 및 독점판매권 |

|

③대상지역 |

전세계 |

|

④계약기간 |

계약상 공개불가 |

|

⑤총계약금액 |

2,030억원 |

|

⑥지불금액 |

50억원 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

이중융합항체 |

|

⑩개발진행경과 |

계약상 공개불가 |

|

⑪기타사항 |

- |

(9) 품목 : Cenobamate

|

①계약상대방 |

SK바이오팜 |

|

②계약내용 |

뇌전증 치료제 세노바메이트의 한국 등 30개 국가 상업화 권리 이전 |

|

③대상지역 |

한국, 러시아, 터키, 호주, 남아프리카, 동남아시아 등 30개국 |

|

④계약기간 |

출시후 20년간 |

|

⑤총계약금액 |

190억원 |

|

⑥지불금액 |

50억원 |

|

⑦계약조건 |

계약상 공개불가 |

|

⑧회계처리방법 |

당사는 계약에서 생기는 비용을 의무가 이행되는 시점에 일시에 인식함 |

|

⑨대상기술 |

Cenobamate |

|

⑩개발진행경과 |

국내 기술이전 中 |

|

⑪기타사항 |

- |

라. 공동 개발 계약

- 분할 전(구)동아제약은 일본 Meiji Seika Pharma 와 2011년 9월 항체 바이오시밀러 사업에 대한 공동 개발 계약을 체결하였습니다. 현재 바이오시밀러 제품을 공동 개발 중에 있으며, 당사는 향후 제품 발매 시 국내 판매를 담당할 예정입니다.

마. 전략적 제휴 계약

- 당사는 2014년 7월 인도네시아 제약사인 PT Combined Imperial Pharmaceutical(이하, 줄여서'Combiphar')와 중장기적 성장을 위한 전략적 제휴를 체결하였습니다. 이에 따라, Combiphar는 자회사인 PT Combiphar Donga Indonesia (이하, 줄여서'CODA')를 설립하고, 당사로부터 기술이전을 받아, 현지 바이오의약품 생산공장을 건설하였습니다. CODA는 제품생산을 담당하고, Combiphar는 현지 제품 판매를 담당하고 있습니다. 당사는 기술이전의 대가로 Combiphar의 지분을 취득하였으며, 이 지분은(A) 기술이전 계약이 계약기간 이전에 파기되거나, (B) 동 기술이전 계약이 해지된 경우, Combiphar사의 구주주는 당사가 보유한 지분에 대해서 30일 이내에 시장가격으로 매입할 수 있는 권리가 있습니다. 당사는 위 지분을 기타포괄손익-공정가치측정금융자산으로 인식하고 있습니다.

[연구개발 활동]

가. 연구개발활동의 개요

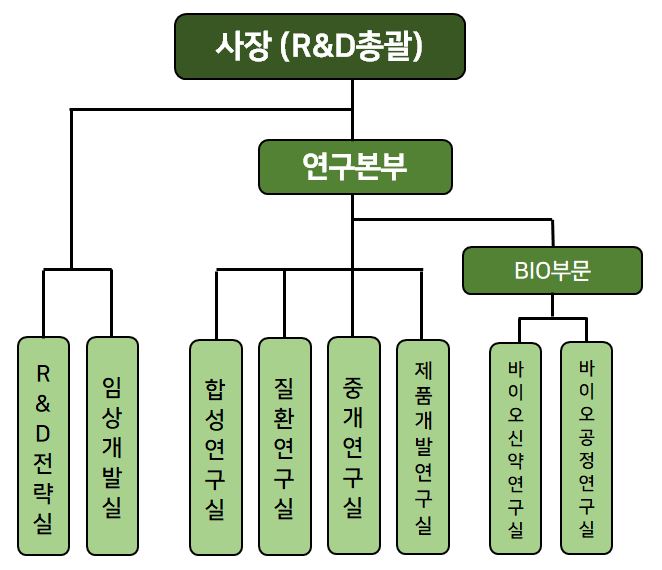

- 당사는 보고서 제출 기준일 현재 연구개발활동을 R&D전략실, 연구본부, 임상개발실에서 수행하고 있습니다. R&D전략실은 R&D과제 개발전략수립, License-in/out 업무 등을 수행하고 있습니다. 연구본부는 합성연구실, 질환연구실, 중개연구실, 제품개발연구실, 바이오신약연구실, 바이오공정연구실로 구성되어 있으며, 임상개발실에서는 국내외 임상 및 시판 후 임상 등을 담당하고 있습니다.

나. 연구개발 담당조직

(1) 연구개발 조직 구성

| 구분 | 팀명 | 인원 | 주요업무 | |

|---|---|---|---|---|

| 연구 | 중개연구실 |

분석팀 |

6 |

전임상/임상 단계 후보물질 및 기허가제품 분석 연구 |

|

PK팀 |

10 |

신약, 제품개발연구소 제반 과제 스크리닝/전임상/임상 약동학 연구 |

||

|

독성팀 |

7 |

탐색과제 독성 스크리닝, 개발과제 IND/LI/LO용 독성 자료 구축, 동물실 운영 |

||

| 합성연구실 |

공정연구팀 |

11 | 합성신약 전임상/임상 원료 공급을 위한 공정 연구, CMC 자료 확보, 원료 개량신약 연구 | |

|

합성1팀 |

7 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 의약합성 연구 (종양, 염증질환) | ||

| 합성2팀 | 5 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 의약합성 연구 (종양, 염증질환) | ||

|

합성3팀 |

7 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 의약합성 연구 (종양, 염증질환) | ||

| 질환연구실 |

종양연구1팀 |

9 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 약물효능 및 기전 연구 (종양) | |

|

종양연구2팀 |

6 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 약물효능 및 기전 연구 (종양, 퇴행성뇌질환) | ||

|

종양연구3팀 |

7 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 약물효능 및 기전 연구 (종양) | ||

|

면역질환1팀 |

7 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 약물효능 및 기전 연구 (대사질환, 염증질환) | ||

|

면역질환2팀 |

10 | 과제 발굴 및 탐색, 후보물질 도출 및 전임상 단계의 약물효능 및 기전 연구 (염증질환, 퇴행성뇌질환) | ||

| 제품개발연구실 |

제제기술연구팀 |

5 | 개량신약 복합제 제품개발, 제제기술 활용 투여경로 변경 개량신약 연구, LNP 제형 연구 | |

|

해외제품연구팀 |

6 | WHO 항결핵제 및 해외시장 Target의 고부가 제품개발, 신제형 연구 기반의 해외수출용 전략품목 연구, 주사제 신약 제제설계 |

||

|

신제형연구팀 |

7 | 자사신약 Extension 서방정 연구, 신제형 제네릭 및 개량신약 개발, 경구용 신약 제제설계 | ||

|

DDS연구팀 |

8 | Patch와 Microneedle DDS 연구, Chemical/Biologics 제형 안정화 연구 | ||

| 바이오공정연구실 | 배양공정연구팀 | 9 | 바이오의약품 생산을 위한 세포배양 공정연구 | |

| 정제공정연구팀 | 13 | 바이오의약품 개발을 위한 정제 공정연구, 완제의약품 공정연구 | ||

| 바이오분석팀 | 19 | 분석법개발, 특성분석, 독성 및 약효시험 | ||

| 세포주개발팀 | 5 | 세포주 개발(Cell bank 확립), 바이오시밀러 과제 발굴 및 탐색 | ||

| LCM팀 | 2 | 제품허가를 위한 연구전략 수립 및 산출물 관리, 허가자료 작성 및 관리, 기허가 프로젝트 관리 | ||

| 바이오신약연구실 | 바이오기술연구팀 | 6 | 바이오신약 과제발굴 및 탐색, 후보물질 도출 및 검증, 신규 바이오플랫폼 기술 개발 | |

| ADC연구팀 | 3 | ADC 플랫폼 구축 및 과제 발굴, 후보물질 도출 연구 | ||

| 단백질공학팀 | 7 | 신약 및 바이오 과제 단백질 생산, 구조연구, 생물리적 분석 연구, CADD, AI/BI 연구 | ||

| - |

QA팀 |

7 |

연구품질관리시스템 기획 및 운영, 연구자료 신뢰성 보증, 기술이전 관리 |

|

|

바이오QA팀 |

8 |

연구품질시스템 운영 및 점검, Data Integrity에 기반한 연구지료 신뢰성 보증 |

||

| 연구운영팀 | 22 | 예산 및 인력운영, 유지보수 | ||

| 개발 | - |

임상QI팀 |

3 |

임상시험 Qulaity Improvement 관련 업무(Training, QA,QC포함) |

| 임상개발실 |

임상1팀 |

12 |

임상과제 Operation (항암/면역/염증(간, 대장, 피부)/순환기) |

|

|

임상2팀 |

9 |

임상과제 Operation (내분비(당뇨, 소아내분비)/퇴행성뇌질환/소화기_하부위장관/호흡기) |

||

|

임상3팀 |

9 |

임상과제 Operation (비뇨/근골격/소화기_상부위장관/통증) |

||

|

임상기획팀 |

8 |

임상개발 타당성 검토 및 Medical Writing(Protocol/CSR/IB) 업무 |

||

|

임상통계팀 |

10 |

임상시험 자료관리 및 통계 |

||

| PV팀 | 10 | 의약품 및 의료기기 약물감시(PV) 및 사용성적조사(PMS) | ||

| RA팀 | 12 | 의약품 국내/해외 허가민원(신규허가·변경허가·품목갱신 등) 및 국내/해외 임상시험계획승인 신청 | ||

| - |

약무팀 |

7 |

약제급여목록 등재, 약가 사후관리 |

|

| R&D | R&D전략실 |

연구기획팀 |

10 | R&D전략기획, research 부분 운영기획, early stage BD, 신규도입 및 공동개발과제 발굴 |

|

개발기획팀 |

9 | 신제품 파이프라인 기획 및 개발 과제 일정관리 | ||

|

사업개발1팀 |

7 |

License-in 및 Alliance, co-promotion |

||

|

사업개발2팀 |

9 |

License-out/Alliance 및 Proejct Management |

||

| 사업관리팀 | 4 | 파트너사 Alliance 및 과제관리 | ||

| 합계 | 338 | - | ||

(2) 연구개발 조직도

|

|

연구개발조직도 |

다. 연구개발 인력 현황

- 공시서류 작성 기준일 현재 당사는 박사급 58명, 석사급 180명 등 총 338명의 연구 개발 인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

| 구분 | 인원 | ||||

|---|---|---|---|---|---|

| 박사 | 석사 | 기타 | 합계 | ||

| R&D |

R&D전략실 |

9 | 16 | 14 | 39 |

연구 |

연구운영팀 | 0 | 3 | 19 | 22 |

|

QA팀 |

1 | 6 | 0 | 7 | |

|

바이오QA팀 |

1 | 2 | 5 | 8 | |

|

합성연구실 |

9 | 21 | 0 | 30 | |

|

질환연구실 |

12 | 24 | 3 | 39 | |

|

중개연구실 |

4 | 13 | 6 | 23 | |

|

제품개발연구실 |

7 | 19 | 0 | 26 | |

| 바이오신약연구실 | 6 | 10 | 0 | 16 | |

| 바이오공정연구실 | 8 | 39 | 1 | 48 | |

| 개발 |

임상QI팀 |

0 | 1 | 2 | 3 |

|

임상개발실 |

1 | 24 | 45 | 70 | |

|

약무팀 |

0 | 2 | 5 | 7 | |

| 합 계 | 58 | 180 | 100 | 338 | |

라. 핵심 연구인력

| 직 위 | 성 명 | 담당업무 | 주요 경력 | 주요 연구실적 |

|---|---|---|---|---|

| 연구본부장 상무 |

김미경 | - 연구 총괄 | - 이화여자대학교 약학 석사 (1998) - 이화여자대학교 약학 박사 (2013) - 동아제약 연구원 (1998~2012) - 동아에스티 당뇨과제 PJ team leader (2013~2019) - 동아에스티 연구본부 의약생물연구 2실장 (2020~2022) - 동아에스티 신약연구소 면역질환연구실장 (2022~2023) - 동아에스티 연구본부장 (2023.12~) |

[논문] - Adipose sirtuin 6 maintains systemic insulin sensitivity in mice and humans (Exp Mol Med. 2019) - Additive effects of evogliptin in combination with pioglitazone in diabetic mice (Eur J Pharmacol. 2018) - Unique binding mode of Evogliptin (Biochem Biophys Res Commun. 2017) - Myeloid Sirtuin 6 Deficiency Causes Insulin Resistance (Diabetes. 2017) [수상] - 2017 국가우수성과 유공포상 과학기술정보통신부 장관상 [제품] - 2016 슈가논, 슈가메트 발매 |

| 바이오부문장 연구위원 |

최형석 | - 바이오신약 후보물질 발굴, 개발 진입을위한 개념검증 연구, 생산공정 연구 및 기술이전 - 바이오의약품 초기연구 및 생산공정개발연구 총괄 |

- 포항공과대학교 이학 석사 (2003) - KAIST 공학 박사 (2007) - 한화케미칼(現한화솔루션) PJT Leader (~2015) - GC녹십자 배양공정팀장, DMSAT팀장 (~2020) - 삼성바이오로직스 선행연구랩장, 연구기획팀장, 항제기술랩장 (~2024) - 동아에스티 바이오부문장 (2024~) |

[논문] - in silico identification of gene amplification targets for improving lycopen production (Apple. Environ. Microbiol . 2010; Editor's Choice by Science 2010) 외 3건 [특허] - 이중 또는 다중 특이적 항체 (PCT/KR2021/020103) 외 7건 [수상] - 2022 삼성기술원 삼성기술상 (대표 개발자) - 삼성바이오로직스 연구센터 설립 - 백신 2개과제 허가승인 |

| 바이오연구실장 연구위원 |

이건일 | 바이오의약품 연구 총괄 |

- 연세대학교 공학 석사 (1996) - 연세대학교 공학 박사 (2019) - 동아제약, 동아쏘시오홀딩스 연구원 (1996~2015) - 동아쏘시오홀딩스, 동아에스티 바이오텍연구2팀장 (2016~2021) - 동아에스티 바이오연구실장 (2022~2024) - 동아에스티 바이오공정연구실장 (2024~) |

[논문] - Clinical Evaluation of a Low-pain Long Microneedle for Subcutaneous Insulin Injection (Biochip J. 2018) - Clinical Evaluation of a Novel Micro-lancet (ML) for Minimizing Lancing Pain (Biochip J. 2019) [수상] - 2006 IR52장영실상(과학기술처)_"액상제형 인간성장호르몬 그로트로핀-투 주사액" [제품] - 1999 그로트로핀투주 발매 - 2003 그로트로핀투주사액 발매 - 2007 그로트로핀투주사액 카트리지 발매 - 2019 DA-3880(네스프 바이오시밀러) 일본 허가승인 |

마. 연구개발비용

- 연결기준 최근 3년간 연구개발비용은 다음과 같습니다.

| (단위 : 백만원, %) |

| 구 분 | 제13기 1분기 | 제12기 | 제11기 | |

|---|---|---|---|---|

| 비용의 성격별 분류 |

원재료비 | 3,997 | 16,802 | 13,263 |

| 인건비 | 8,367 | 31,455 | 31,721 | |

| 감가상각비 | 2,680 | 7,636 | 6,507 | |

| 위탁용역비 | 8,570 | 45,192 | 24,909 | |

| 기타 | 8,149 | 32,944 | 44,444 | |

| 연구개발비용 합계 | 31,763 | 134,029 | 120,844 | |

| 회계처리 내역 |

판매비와 관리비 | 31,472 | 131,491 | 105,493 |

| 제조경비 | 884 | 3,285 | 2,612 | |

| 개발비(무형자산) | - 593 | - 748 | 12,739 | |

| 연구개발비용 합계 | 31,763 | 134,029 | 120,844 | |

| 연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

17.4 | 19.2 | 18.2 | |

| 정부보조금 (주4) | 819 | 1,235 | 5,247 | |

주1) 연결실체는 지식경제부 등과 개발협약을 체결하였으며 이와 관련하여 개발기간종료 후 개발에 성공하면 관련 정부보조금에 대한 상환의무가 발생할 수 있습니다. 당사는 해당 상환의무와 관련하여 1,111백만원을 미지급비용으로 계상하고 있습니다.주2) 정부보조금은 당사가 정부보조금에 부수되는 조건을 준수하고 그 보조금을 수취하는것에 대해 합리적인 확신이 있을 경우에만 인식하고 있습니다.

주3) 연결실체는 정부보조금을 정부보조금으로 보전하려 하는 관련원가가 비용으로 인식되는 기간에 걸쳐 포괄손익계산서에서 정부보조금수익으로 표시하여 당기손익으로 인식하고 있습니다.

주4) 상기의 정부보조금으로 인식한 금액은 당기손익 중 기타수익(연구보조수익)으로 인식한 금액입니다.

- 별도기준 최근 3년간 연구개발비용은 다음과 같습니다.

| (단위 : 백만원, %) |

| 구 분 | 제13기 1분기 | 제12기 | 제11기 | |

|---|---|---|---|---|

| 비용의 성격별 분류 |

원재료비 | 3,841 | 15,809 | 12,896 |

| 인건비 | 8,201 | 30,635 | 30,997 | |

| 감가상각비 | 2,680 | 7,636 | 6,507 | |

| 위탁용역비 | 2,681 | 12,167 | 14,317 | |

| 기타 | 7,988 | 32,299 | 44,365 | |

| 연구개발비용 합계 | 25,391 | 98,546 | 109,081 | |

| 회계처리 내역 |

판매비와 관리비 | 25,100 | 96,009 | 93,730 |

| 제조경비 | 884 | 3,285 | 2,612 | |

| 개발비(무형자산) | - 593 | - 748 | 12,739 | |

| 연구개발비용 합계 | 25,391 | 98,546 | 109,081 | |

| 연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

15.0 | 15.4 | 18.0 | |

| 정부보조금 (주4) | 819 | 1,235 | 5,247 | |

주1) 당사는 지식경제부 등과 개발협약을 체결하였으며 이와 관련하여 개발기간 종료 후 개발에 성공하면 관련 정부보조금에 대한 상환의무가 발생할 수 있습니다. 당사는 해당 상환의무와 관련하여 1,111백만원을 미지급비용으로 계상하고 있습니다.

주2) 정부보조금은 당사가 정부보조금에 부수되는 조건을 준수하고 그 보조금을 수취하는것에 대해 합리적인 확신이 있을 경우에만 인식하고 있습니다.

주3) 연결실체는 정부보조금을 정부보조금으로 보전하려 하는 관련원가가 비용으로 인식되는 기간에 걸쳐 포괄손익계산서에서 정부보조금수익으로 표시하여 당기손익으로 인식하고 있습니다.

주4) 상기의 정부보조금으로 인식한 금액은 당기손익 중 기타수익(연구보조수익)으로 인식한 금액입니다.

바. 연구개발 실적

1) 연구개발 진행 현황 및 향후계획

|

구분 |

품목 |

적응증 |

연구 시작일 |

현재진행단계 |

연구중단일 |

비고 |

|

|---|---|---|---|---|---|---|---|

|

바이오 |

바이오시밀러 |

DA-3880 |

빈혈 |

2009년 |

일본 발매 완료 |

- |

- 일본 SKK에 라이센스 아웃 계약체결 (2014.01.21) |

|

DMB-3115 |

건선 외 |

2015년 |

글로벌 임상 3상 완료

캐나다, 브라질,사우디아라비아, |

- |

- Intas에 글로벌 라이선스 및 독점 생산 공급 계약 체결 (2021.07.20) - 유럽 품목허가 추가신청 (UC(ulcerative colitis) 적응증 제외하여 추가신청) (2024.04.09) - 브라질 품목허가 (ANVISA NDS) 신청 (2024.06.18) - 미국 품목허가(FDA BLA) 완료 (2024.10) - 유럽 품목허가(EMA MAA) 완료 (2024.12) - 남아프리카공화국 품목허가 신청 (2024.12) - 영국 품목허가 완료 (2025.02) |

||

|

그로트로핀 |

터너증후군 |

2012년 |

임상 3상 완료 |

- |

- 국내 개발 및 발매 완료 |

||

|

부당경량아 |

2015년 |

임상 3상 완료 |

- |

- 국내 개발 및 발매 완료 |

|||

|

류코스팀 |

호중구감소증 |

2016년 |

인도네시아 임상 3상 완료 |

- |

- 국내 개발 및 발매 완료 - 인도네시아 임상3상 결과보고서 완료 |

||

|

에포론 |

빈혈 |

2015년 |

튀르키예 임상 3상 완료 |

- |

- 국내 개발 및 발매 완료 - 해외 등록용 임상 - 튀르키예 임상3상 결과보고서 완료 |

||

|

화학 |

신약 |

DA-1229 |

제2형 당뇨병 |

2014년 |

브라질 임상 2상 |

2014.07.31 |

- 브라질 Eurofarma Laboratorios에 브라질 지역 라이센스 아웃 계약 체결 (2014.07.31) |

|

2015년 |

아르헨티나 등 발매, 그 외 각 국가별 개발 또는 허가 진행 중 |

2015.04.13 |

- 브라질 Eurofarma Laboratorios에 남미 17개국 지역 라이센스 아웃 계약 체결 (2015.04.13) |

||||

|

2015년 |

러시아 NDA 승인, 발매 완료 |

2015.07.03 |

- 러시아 Geropharm에 러시아 포함 CIS 3개국 지역 라이센스 아웃 계약 체결 (2015.07.03) |

||||

|

2019년 |

국내 Dapagliflozin 병용 3상 완료 |

- |

- 허가사항 변경 완료 (2023.05) |

||||

|

2019년 |

국내 임상 신투석 1상 완료 |

- |

- 신투석 환자대상 1상 결과보고서 완료 (2022.08) - 허가사항 변경 완료 (2023.02) |

||||

| 2023년 | 국내 Empagliflozin병용3상 진행 | - | - 국내 임상3상 IND 승인 (2023.11) | ||||

|

대동맥심장판막 |

2019년 |

국내 임상 2상 완료 미국 임상2/3상 FDA IND승인 및 진행 중 |

2019.01.16 |

- 레드엔비아에 국내 및 글로벌 라이센스 아웃 계약 체결(2019.01.16) |

|||

|

대사이상 관련 |

2019년 |

연구 진행 중 |

2019.12.10 |

- 레드엔비아에 국내 및 글로벌 라이센스 아웃 계약 체결 (2019.12.10) |

|||

|

DA-8010 |

과민성 방광 |

2010년 |

국내 임상 3상 종료 약물상호작용 1상 2건 종료 |

- |

- 유럽 임상 1상 완료 후 국내 임상 2상 완료 - 식이영향 임상 1상 완료 - 약물상호작용 1상 2건 완료 - 국내 임상 3상 결과보고서 완료(2024.11) - 신장애 1상 결과보고서 완료(2024.11) |

||

|

DA-1241 |

제2형 당뇨병 |

2011년 |

미국 임상 1b상 완료 |

- |

- 임상 1b상 결과보고서 완료 - 미국 MetaVia 에 전세계 (한국제외) 라이센스 아웃 계약 체결 (2022.09.14) |

||

|

대사이상 관련 |

2016년 |

미국 임상 2a상 완료 |

- |

- 임상 2a상 IND 승인 (2023.05.01) - 미국 MetaVia에 전세계 (한국제외) 라이센스 아웃 계약 체결 (2022.09.14) |

|||

|

DA-4505 |

면역항암제 |

2018 |

국내 임상 1상 진행 중 |

- |

- 국내 임상1상IND 승인 (2023.11) - 국내 임상1상 개시 및 진행 중 |

||

|

DA-7503 |

치매 |

2019년 |

국내 임상 1상 진행 중 |

- |

- KIST 치매DTC 융합연구단 license in, 공동 연구 개발 계약 체결 (2019.12.11) - 치매극복 연구개발사업 (KDRC) 과제 선정 및 협약 체결 (2024.06) |

||

|

DA-1726 |

비만 |

2016년 |

미국 임상 1상 진행 중 |

- |

- 미국 MetaVia에 전세계 (한국제외) 라이센스 아웃 계약 체결 (2022.09.14) - 미국 FDA IND 승인(2023.12.28) - 미국 임상1상 결과발표 (2025.04) |

||

| 대사이상 관련 지방간염 MASH |

|||||||

| DA-4507 | 면역항암제 | - | 후보물질 도출 | - | - | ||

| DA-4515 | 항암제 | - | 후보물질 도출 | - | - | ||

|

개량신약 |

DA-2803 |

B형간염 |

2020년 |

임상1상 완료, 품목허가 완료 임상4상 완료 |

|

- 임상 1상 결과보고서 완료 - MFDS 품목 허가 취득(2022.12) - 임상 4상 개시 (2023.03) |

|

|

DA-5216 |

고혈압 |

2021년 |

임상1상 완료 |

- |

- 임상 1상 IND 승인 (2022.06.09) - 임상1상 완료 (2022.11.14) 및 |

||

| DA-5221 | 당뇨 | 2024년 |

2제 복합제 BE 1상 진행 |

- | - 국내 임상1상 IND 승인 (2024.08) | ||

| DA-5222 | 당뇨 | 2025년 |

3제 복합제 BE 1상 진행 |

- | - 국내 임상1상 IND 승인 (2025.03) | ||

|

3제 복합제 FE 1상 진행 |

- 국내 임상1상 IND 승인 (2025.03) | ||||||

|

제네릭 |

DA-2811 | 제2형 당뇨병 | 2016년 | 임상1상 완료, MFDS품목 허가 완료 임상4상 완료 |

- |

- 임상 1상 결과보고서 완료 - MFDS품목 허가 취득 (2022.08) - 임상4상 완료 (2025.03) |

|

|

DA-5215 |

건선, 건선성 관절염 |

2020년 |

임상 1상(BE) 완료 |

- |

- 임상 1상(BE) 결과보고서 완료 - MFDS 품목 허가 취득 (2024.04) |

||

|

천연물 |

신약 |

DA-9801 |

당뇨병성신경병증 |

2008년 |

미국 임상 3상 보류 |

2018.1.18 |

- 미국 MetaVia에 라이센스 아웃 계약 체결 (2018.1.18) |

|

DA-9805 |

파킨슨병 |

2012년 |

미국 임상 2a상 완료 |

- |

- |

||

| 개량신약 | DA-5212 | 기능성 소화 불량 | 2023년 | 임상3상 종료 | - | - 임상 3상 개시 (2023.05) | |

| DA-5219 | 급·만성 위염 | 2023년 | 임상3상 진행 중 | - | - 임상 3상 개시 (2024.01) | ||

주1) 상기 연구개발진행 현황 중 라이센스 아웃 계약 및 기술양도 계약으로 권리 등이 파트너사에 귀속되는 항목은 계약일자를 기준으로 연구중단일을 기재하였습니다.

(1) 품목 : DA-3880

|

①구 분 |

바이오시밀러 |

|

②적응증 |

만성 신부전 환자에서의 빈혈 / 항암화학요법을 시행하는 환자에서의 빈혈 |

|

③작용기전 |

EPO가 적혈구 전구세포 자극하여 적혈구 생산 촉진 |

|

④제품의특성 |

Darbepoietin alfa biosimilar (Aranesp® Biosimilar) |

|

⑤진행경과 |

일본 SKK사, 일본 허가 취득 및 발매 완료 튀르키예 Polifarma사 튀르키예 허가 신청 |

|

⑥향후계획 |

글로벌 라이센스 아웃 추진 |

|

⑦기타사항 |

2014.01.21 일본지역에 한하여 SKK사(일본)와 라이센스 아웃 계약 체결 2022.10.27 튀르키예, 브라질 및 멕시코 지역에 한하여 Polifarma사(튀르키예)와 라이선스 아웃 계약 체결 |

(2) 품목 : DMB-3115

|

①구 분 |

바이오시밀러 |

|

②적응증 |

건선 (성인 및 소아) / 건선성 관절염 / 크론병 / 궤양성 대장염 |

|

③작용기전 |

IL-12 and IL-23 bioactivity 를 억제하는 monoclonal antibody (mAb) |

|

④제품의특성 |

Ustekinumab biosimilar (Stelara® Biosimilar) |

|

⑤진행경과 |

유럽 임상 1상 완료 2022.11.16 글로벌 임상 3상 완료 2023.10.09 미국 품목허가(FDA BLA) 신청 2024.04.09 유럽 품목허가 추가신청 (UC(ulcerative colitis) 적응증을 제외하여, 추가 신청) 2024.06.18 브라질 품목허가 (ANVISA NDS) 신청 2024.10 영국 품목허가 신청 2024.10 미국 품목허가(FDA BLA) 완료 2024.12 유럽 품목허가(EMA MAA) 완료 2024.12 남아프리카공화국 품목허가 신청 2025.02 스위스 품목 허가 신청 |

|

⑥향후계획 |

캐나다, 브라질 등 허가당국 보완 대응 |

|

⑦기타사항 |

일본 Meiji 사와 공동개발 2021.07.20, 인도 Intas사에 글로벌 지역 라이센스 아웃 계약 체결 |

(3) 품목 : 그로트로핀

|

①구 분 |

바이오시밀러 |

|

②적응증 |

터너증후군, 부당경량아 |

|

③작용기전 |

human Growth Hormone |

|

④제품의특성 |

그로트로핀의 적응증 추가 완료 |

|

⑤진행경과 |

터너증후군 임상3상 완료 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(4) 품목 : 류코스팀

|

①구 분 |

바이오시밀러 |

|

②적응증 |

호중구감소증 |

|

③작용기전 |

G-CSF가 골수세포 단계에서부터 호중구의 전구체가 성숙/분화하는 전과정을 자극 |

|

④제품의특성 |

1세대 G-CSF 제품 |

|

⑤진행경과 |

인도네시아 임상 3상 완료 |

|

⑥향후계획 |

해외 등록 계획 |

|

⑦기타사항 |

- |

(5) 품목 : 에포론

|

①구 분 |

바이오시밀러 |

|

②적응증 |

만성 신부전 환자에서의 빈혈 |

|

③작용기전 |

EPO가 적혈구 전구세포 자극하여 적혈구 생산 촉진 |

|

④제품의특성 |

1세대 EPO 제제 |

|

⑤진행경과 |

튀르키예 임상 3상 완료 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(6) 품목 : DA-1229

|

①구 분 |

화학합성 신약 |

|

②적응증 |

제2형 당뇨병 |

|

③작용기전 |

DPP4 inhibition |

|

④제품의특성 |

Evogliptin (DPP4 inhibitor) |

|

⑤진행경과 |

인도 발매 완료, 브라질, 아르헨티나 등 발매 완료, 남미 국가별 개발 및 허가 진행 중, 러시아 발매 완료 국내 Dapagliflozin 병용 3상 허가 변경 (2023.05) |

|

⑥향후계획 |

각 국가별 파트너사 임상완료 후 허가 취득 후 발매 계획 |

|

⑦기타사항 |

2016년 국내 발매 및 현재 판매 중 (제품명: 슈가논) |

|

①구 분 |

화학합성 신약 |

|

②적응증 |

대동맥심장판막석회화증 |

|

③작용기전 |

석회화가 진행된 판막 부위에 활성화된 DPP4를 억제함으로써 IGF-1을 활성화하여 석회화 억제 |

|

④제품의특성 |

현재 치료제가 전무한 석회화를 동반하는 대동맥 판막 협착증에 대한 혁신적 치료제 개발 |

|

⑤진행경과 |

2023.02, 국내 임상 2상 완료 미국 임상2/3상 IRB 승인, 진행 중 |

|

⑥향후계획 |

글로벌 임상 진행 계획(레드엔비아) |

|

⑦기타사항 |

2019.01.16 레드엔비아에 국내 및 글로벌 라이센스 아웃 계약 체결 |

(7) 품목 : DA-8010

|

①구 분 |

화학합성 신약 |

|

②적응증 |

과민성 방광 |

|

③작용기전 |

항무스카린성 약물 (Muscarinic Receptor 3 Antagonist) |

|

④제품의특성 |

강력한 효능의 M3 receptor antagonist로서 방광 선택성이 높아 기존제품 대비 우수한 유효성 및 부작용 개선을 기대 |

|

⑤진행경과 |

유럽 임상 1상 완료 후 국내 임상 2상 완료 식이영향 임상 1상 완료 2024.11, 임상 3상 및 신장애 1상 결과보고서 완료 |

|

⑥향후계획 |

향후 개발 방향 의사결정 예정 |

|

⑦기타사항 |

- |

(8) 품목 : DA-1241

|

①구 분 |

화학합성 신약 |

|

②적응증 |

제2형 당뇨 / 대사이상 관련 지방간염(MASH) |

|

③작용기전 |

GPR119 Agonist (췌장에서 인슐린 분비 증가/소장에서 GLP-1분비 증가) |

|

④제품의특성 |

동일 용량구간에서 혈당 및 지질강하효과 동반 |

|

⑤진행경과 |

제2형 당뇨: 미국 임상1b상 완료 대사이상 관련 지방간염: 미국 임상2a상 IND 승인 (2023.05.01) 대사이상 관련 지방간염: 미국 임상2a상 개시 (2023.09), 임상2a상 완료 (2024.10) |

|

⑥향후계획 |

미국 임상2a상 결과보고서 완료 (2025.2Q) |

|

⑦기타사항 |

미국 MetaVia 에 전세계(한국제외) 라이센스 아웃 계약 체결(2022.09.14) |

(9) 품목: DA-4505

|

①구 분 |

화학합성 신약 |

|

②적응증 |

종양(암) |

|

③작용기전 |

AhR (Aryl hydrocarbon Receptor) 저해 |

|

④제품의특성 |

면역항암제 |

|

⑤진행경과 |

2023.11 국내 임상 1상 IND 승인 2024.02 국내 임상 1상 개시 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(10) 품목 : DA-7503

|

①구 분 |

화학합성 신약 |

|

②적응증 |

치매 |

|

③작용기전 |

타우 단백질 응집 저해 |

|

④제품의특성 |

타우 표적 치매 치료제 연구개발 |

|

⑤진행경과 |

2024.04 국내 1상 IND 승인 |

|

⑥향후계획 |

라이센스 아웃 추진 |

|

⑦기타사항 |

KIST 치매DTC 융합연구단 license in, 공동 연구 개발 계약 체결 (2019.12.11) |

(11) 품목 : DA-1726

|

①구 분 |

화학합성(펩타이드) 신약 |

|

②적응증 |

비만, 대사이상 관련 지방간염(MASH) |

|

③작용기전 |

GLP-1 수용체와 Glucagon 수용체 동시 활성화 |

|

④제품의특성 |

GLP-1 및 Glucagon 수용체를 활성화 시키는 이중 작용제로 체중과 혈당을 동시에 조절하는 주1회 주사제형 GLP-1 및 Glucagon 수용체 작용에 의해 대사이상 관련 지방간염 적응증 확대 가능 |

|

⑤진행경과 |

2023.12.28, 미국 임상 1상 IND 승인 2024.03 미국 임상1상 개시 2025.04 미국 임상1상 결과발표 |

|

⑥향후계획 |

시험대상자 모집 진행 |

|

⑦기타사항 |

미국 MetaVia 에 전세계(한국제외) 라이센스 아웃 계약 체결(2022.09.14) |

(12) 품목: DA-4507

|

①구 분 |

화학합성 신약 |

|

②적응증 |

종양(암) |

|

③작용기전 |

GCN2 (general control nonderepressible 2) 저해 |

|

④제품의특성 |

면역항암제, 항암제 |

|

⑤진행경과 |

후보물질 도출 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(13) 품목: DA-4515

|

①구 분 |

화학합성 신약 |

|

②적응증 |

종양(암) |

|

③작용기전 |

TEAD 저해를 통한YAP과TAZ의 상호작용 저해 |

|

④제품의특성 |

항암제 |

|

⑤진행경과 |

후보물질 도출 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(14) 품목: DA-2811

|

①구 분 |

제네릭 |

|

②적응증 |

당뇨 |

|

③작용기전 |

SGLT2 (Sodium-glucose co-transporter-2) 저해제 |

|

④제품의특성 |

Prodrug으로 원료의약품 개량 |

|

⑤진행경과 |

국내 임상 1상 완료 MFDS 품목허가 취득 (2022.08) 및 제품 출시 (2022.12) |

|

⑥향후계획 |

2025.09, 임상4상 결과보고서 완료 |

|

⑦기타사항 |

- |

(15) 품목: DA-2803

|

①구 분 |

개량신약 |

|

②적응증 |

B형 간염 |

|

③작용기전 |

바이러스의 역전사 효소를 억제하는 뉴클레오사이드 유도체인Tenofovir를 전구체로 하는 프로드럭 |

|

④제품의특성 |

Tenofovir alafenamide의 신규염인 Tenofoviralafenamide citrate |

|

⑤진행경과 |

2022.03, 국내 임상 1상 완료 2022.12, 품목허가 취득 2023.02, 제품 출시 2023.03, 임상 4상 개시 |

|

⑥향후계획 |

2025.04, 임상 4상 결과보고서 완료 |

|

⑦기타사항 |

- |

(16) 품목: DA-5216

|

①구 분 |

개량신약 |

|

②적응증 |

고혈압 |

|

③작용기전 |

Angiotensin II receptor antagonist |

|

④제품의특성 |

Medoxomil염을 제거한 Azilsartan Base로 특허회피 가능 |

|

⑤진행경과 |

2022.11.14, 국내 임상 1상 종료 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(17) 품목: DA-5221

|

①구 분 |

개량신약 |

|

②적응증 |

당뇨 |

|

③작용기전 |

인크레틴 호르몬(GLP-1, GIP)의 분해 억제 신장에서 포도당 재흡수 억제 |

|

④제품의특성 |

당뇨 2제 복합제 |

|

⑤진행경과 |

2023.11, 국내 병용 3상 임상 IND 승인 2024.08, 국내 복합제 BE 1상 IND 승인 |

|

⑥향후계획 |

2026.12 제품 발매 |

|

⑦기타사항 |

- |

(18) 품목: DA-5222

|

①구 분 |

개량신약 |

|

②적응증 |

당뇨 |

|

③작용기전 |

간에서 포도당 생성 억제, 말초 조직의 인슐린 감수성 증가, ?인크레틴 호르몬(GLP-1, GIP)의 분해 억제, 신장에서 포도당 재흡수 억제 |

|

④제품의특성 |

당뇨 3제 복합제 |

|

⑤진행경과 |

2023.11, 국내 병용 3상 임상 IND 승인 2025.03, 국내 복합제 BE/FE 1상 IND 승인 |

|

⑥향후계획 |

2026.12 제품 발매 |

|

⑦기타사항 |

- |

(19) 품목: DA-5215

|

①구 분 |

제네릭 |

|

②적응증 |

건선, 건선성 관절염 |

|

③작용기전 |

과다염증을 유발하는 면역세포의 PDE4 억제제로 First in Class |

|

④제품의특성 |

국내 미발매 된 오리지널 품목에 대한 특허도전, 우판권 취득 및 최초 제네릭 발매 |

|

⑤진행경과 |

2022.11, 국내 임상 1상 결과보고서 완료 2023.03, MFDS 안유 사전검토 완료 |

|

⑥향후계획 |

- |

|

⑦기타사항 |

- |

(20) 품목: DA-9801

|

①구 분 |

천연물 의약품 (Botanical drug) |

|

②적응증 |

당뇨병성신경병증 |

|

③작용기전 |

NGF (Nerve Growth Factor) 수치를 정상 수준으로 증가시켜 신경 재생 |

|

④제품의특성 |

산약 및 부채마 성분의 천연물 의약품 (Botanical drug) 통증완화와 신경보호(재생)의 복합 효력 |

|

⑤진행경과 |

미국 임상 3상 보류 (개발 전략 재검토) |

|

⑥향후계획 |

미국 MetaVia 임상 3상 보류 (개발 전략 재검토) |

|

⑦기타사항 |

2018.01.18 미국 MetaVia 에 라이센스 아웃 계약 체결 |

(21) 품목: DA-9805

|

①구 분 |

천연물 의약품 (Botanical drug) |

|

②적응증 |

파킨슨병 |

|

③작용기전 |

alpha-synuclein 비정상적인 응집 억제, 미토콘드리아의 기능 이상 회복, 소포체 스트레스 개선, 신경교세포 염증 개선 |

|

④제품의특성 |

복합적인 병인을 타깃하여 도파민세포 사멸 억제를 통해 파킨슨병의 근본적 치료가 가능한 혁신적 질환개선제 |

|

⑤진행경과 |

미국 임상 2a상 완료 |

|

⑥향후계획 |

라이센스 아웃 또는 공동 연구 추진 |

|

⑦기타사항 |

- |

(22) 품목: DA-5212

|

①구 분 |

천연물 의약품 (Botanical drug) 개량신약 |

|

②적응증 |

기능성 소화불량 |

|

③작용기전 |

5-HT1A항진/5-HT4항진/D2 길항 활성을 통하여 위장운동개선 |

|

④제품의특성 |

서방화를 통한 1일 1회 용법 |

|

⑤진행경과 |

2023.05 국내 임상 3상 개시 및 임상 종료 |

|

⑥향후계획 |

국내 허가 완료 후 제품 출시 |

|

⑦기타사항 |

- |

(23) 품목: DA-5219

|

①구 분 |

천연물 의약품 (Botanical drug) 개량신약 |

|

②적응증 |

급·만성 위염 |

|

③작용기전 |

프로스타글란딘 생성, 점액 분비 촉진, 위점막 혈류량 증가 등을 통한 위점막 보호 및 프리 라디칼 생성 차단을 통한 위점막 손상 억제 |

|

④제품의특성 |

서방화를 통한 1일 1회 용법 |

|

⑤진행경과 |

2024.01 국내 임상 3상 개시 및 임상 진행 중 |

|

⑥향후계획 |

국내 허가 완료 후 제품 출시 |

|

⑦기타사항 |

- |

2) 기타 연구개발 진행사항

- 당사는 2018년 10월 1일 국내 대구경북첨단의료산업진흥재단과 체결한 면역 항암 기전의 항암 효능 저분자 약물 (small-molecule) 공동연구 계약을 통해 후보물질 도출의 목표를 성공적으로 달성함으로써 계약을 종료하고 후속단계 연구로 전임상 연구를 자체 진행하고 있으며 해당 과제는 국책과제에 선정되었습니다.

- 당사는 2021년 6월 3일 한국화학연구원 및 생명공학연구원과 3자간 항암 효능 저분자 약물 기술실시계약을 체결하고, 2021년 9월 1일 한국화학연구원과 해당 기술의 후속 개발을 위한 공동연구계약을 체결함에 따라 기존 항암제 내성 극복을 위한 신규 물질 탐색연구를 공동으로 진행하고 있습니다.

- 당사는 2023년 9월 6일 HK이노엔과 비소세포폐암 치료제 개발을 위한 공동연구 업무협약을 체결하였습니다. 이번 MOU를 통해 당사가 보유한 표적단백질분해(TPD) 기반기술을 HK이노엔이 개발 중인 EGFR 저해제에 접목하여, EGFR L858R 변이를 타깃하는 차세대 EGFR 분해제 후보물질을 도출할 계획입니다.

- 당사는 2023년 10월 6일 GC 녹십자와 만성 염증성질환을 표적 할 수 있는 새로운 약물타겟을 공동으로 선정하고 신규 모달리티 치료제 개발을 위한 공동연구 계약을 체결하였습니다. 이번 공동연구 계약을 통해 당사는 GC 녹십자가 제작한 물질을 세포 수준에서 작용기전을 확인하고 동물모델에서 유효성을 평가할 계획입니다.

- 당사는 2023년 11월 3일 매사추세츠 주립대의대(University of Massachusetts Chan Medical School)와 AAV (Adeno-associated virus) 매개 유전자치료제 공동연구 계약을 체결했습니다. 두 기관은 면역질환 중 만성 염증성질환을 타깃으로AAV 매개 유전자치료제의 공동연구를 진행할 계획입니다. UMass Chan은 만성 염증성질환 타깃 유전자를 AAV에 탑재하고, 당사와 UMass Chan이 AAV에 탑재한 유전자의 약효를 스크리닝할 예정입니다. 이후 선정된 AAV 후보군에 대해 UMass Chan 은 마우스 모델에서 약효를 평가하고 동아에스티는 대동물 모델에서 약표를 평가할 계획입니다.

- 당사는 2024년 1월 22일 한국과학기술연구원(KIST)와 염증성장질환(IBD) 치료제 개발을 위해 '밀크엑소좀' 기반 경구 핵산전달체 기술을 도입하는 계약을 체결했습니다. 이번 계약으로 당사는 KIST 의약소재연구센터가 개발한 밀크엑소좀 기반 경구용 핵산치료제 전달기술에 관한 특허권리를 양도받으며, 밀크엑소좀을 전달체로 활용해 향상된 치료효능과 부작용 차단, 내성 최소화, 경구투여를 통한 복약편의성을 확보한 염증성 장질환(IBD) 치료제를 개발할 계획입니다.

- 당사는 2024년 2월 15일 아이엠바이오로직스와 다중결합 항체신약 후보물질 개발을 위한 공동연구 계약을 체결했습니다. 이번 계약에 따라 아이엠바이오로직스는 자체 다중결합 항체 플랫폼 기술을 활용한 항체신약 후보물질 제작 및 최적화 연구를 진행하며 당사는 기술이 적용된 후보물질의 유효성 확인 및 대량생산 등의 연구를 수행할 계획입니다

- 당사는 2024 년 5 월 20 일 일동제약그룹의 신약개발 전문회사인 아이디언스(Idience)와 전략적 지분투자 및 표적항암제 신약 후보물질 ‘베나다파립(venadaparib)’과의 병용투여에 관한 공동개발 계약을 체결했습니다. 이번 계약에 따라 당사는 약 250억원을 투자해 아이디언스의 2대 주주가 될 예정이며, PARP 저해제인 베나다파립과 병용투여 할 수 있는 권리를 획득했습니다. 당사는 베나다파립을 활용해 항암제 파이프라인의 경쟁력을 강화하고, 차별화된 신성장동력을 확보해 나갈 계획입니다.

- 당사와 메타비아(MetaVia)는 2024 년 8 월 7 일 이뮤노포지(ImmunoForge)와 장기지속형 비만치료제의 공동연구 계약을 체결했습니다. 이번 계약을 통해 당사와 자회사인 뉴로보는 자체개발중인 비만 치료제 후보물질과 이뮤노포지의 1개월 약효지속형 반감기 연장 ELP(Elastin-Like Polypeptide) 플랫폼 기술을 결합해 연구를 진행할 예정입니다.

- 당사는 2024년 12월 9일 GC녹십자와 mRNA-LNP 기반 만성염증질환 신약개발을 위해 후속 공동연구 계약을 체결했습니다. 이번 공동연구 계약은 지난 23년 10월에 체결한 공동연구 계약의 후속으로, 양사는 이번 후속계약을 통해 선정한 약물타깃에 대한 작용기전을 추가로 확인하고, 전임상 모델을 통해 유효성과 안전성을 평가할 계획입니다.

3) 연구개발 완료 실적

|

구분 |

품목 |

적응증 |

개발완료일 |

현재현황 |

비고 |

|

|---|---|---|---|---|---|---|

|

바이오 |

바이오 |

동아재조합소마트로핀최종원액III(8IU/mL)(액상바이알용)(원료)(수출용) |

성장호르몬 장애 |

2016년 |

- |

의약품 조제용 및 수출용 허가 |

|

동아재조합소마트로핀최종원액I(4IU/0.8mL)(동결건조바이알용)(원료)(수출용) |

성장호르몬 장애 |

2016년 |

- |

의약품 조제용 및 수출용 허가 |

||

|

동아재조합소마트로핀최종원액II(12IU/1.2mL)(동결건조바이알용)(원료)(수출용) |

성장호르몬 장애 |

2016년 |

- |

의약품 조제용 및 수출용 허가 |

||

|

동아재조합소마트로핀최종원액IV(30IU/2.7mL)(액상카트리지용)(원료)(수출용) |

성장호르몬 장애 |

2016년 |

- |

의약품 조제용 및 수출용 허가 |

||

|

그로트로핀투주사액카트리지 20IU |

소아의 성장부전 |

2018년 |

판매중 |

함량 추가 |

||

|

동아재조합인에리스로포이에틴원액Ⅱ(원료) |

빈혈 치료 |

2018년 |

- |

의약품 조제용 및 수출용 허가 |

||

|

DA-3880 |

만성 신부전 환자에서의 빈혈, 항암화학요법을 시행하는 환자에서의 빈혈 |

2019년 |

일본 판매중 |

일본 SKK사와 일본지역 라이센스 아웃 계약 체결(2014.01.21) |

||

|

화학 |

신약 |

슈가논정 5밀리그램(DA-1229) |

당뇨병치료제 |

2016년 |

판매 중 |

- |

|

Sivextro Tab./Inj.. |

급성피부연조직감염 |

2014년 |

미국 판매중 |

- 미국 Trius Therapeutics/Cubist(현재 MSD에 인수합병) 라이센스 아웃 계약 체결(2007.01.31) |

||

|

2015년 |

유럽 판매중 |

|||||

|

2018년 |

일본 판매중 |

|||||

|

DA-1229 |

당뇨병치료제 |

2019년 |

인도 판매중 |

- 인도 Alkem Laboratories에 인도, 네팔 지역 라이센스 아웃 계약 체결(2012.12.21) |

||

|

DA-1229 |

당뇨병치료제 |

2020년 |

러시아 |

- 러시아 Geropharm에 러시아 포함 CIS 3개국 지역 라이센스 아웃 계약 체결(2015.07.03) |

||

|

DA-1229 |

당뇨병치료제 |

2021년 |

브라질, 아르헨티나 등 판매중 |

- Eurofarma에 브라질 및 남미 17개국 라이센스 아웃 계약 체결(2014.07.31, 2015.04.13) |

||

|

개량 |

슈가메트서방정5/1000, 2.5/500, |

당뇨병치료제(복합제) |

2016년 |

판매중 |

복합제 |

|

|

듀오논정10/5, 10/10, 10/20밀리그램 |

고지혈증치료제(복합제) |

2016년 |

판매중 |

알보젠 공동개발 |

||

|

비리얼정 |

만성B형간염치료제 |

2017년 |

판매중 |

염변경 |

||

|

투게논정5/8, 10/8, 10/16, 20/32 밀리그램 |

고혈압고지혈증(복합제) |

2017년 |

판매중 |

알보젠 공동개발 |

||

|

메인타주사액100밀리그램(액상) |

폐암치료제 |

2018년 |

판매중 |

제형변경 |

||

| 베믈리아정 | 만성B형간염치료제 | 2022년 | 판매중 | 염변경 | ||

|

슈가다파서방정5/10, 5/5 mg |

당뇨병치료제(복합제) |

2023년 |

판매중 |

복합제 |

||

| 슈가트리서방정5/10/1000 mg | 당뇨병치료제(복합제) | 2024년 | 판매중 | 복합제 | ||

|

제네릭 |

타치온주사(바이알) |

약물중독 치료, 간기능개선 |

2018년 |

판매중 |

- |

|

|

다파프로 정 10mg, 5mg |

당뇨병치료제 |

2022년 |

판매중 |

- |

||

|

다파프로메트 서방정 10/1000, 10/500, |

당뇨병치료제 |

2023년 |

판매중 |

- |

||

| 오테리아정 | 건선치료제 | 2024년 | 판매중 | - | ||

|

천연물 |

개량신약 |

스티렌투엑스정 90mg |

위염치료제 |

2016년 |

판매중 |

- |

4) 연구개발활동 및 판매 중단 현황

(1) 연구개발활동 중단 현황

- 해당사항 없음

5) 향후 연구개발 계획

최근 제약산업 환경은 블록버스터 의약품 특허 만료 및 약가인하 등의 외부요인으로 성장 둔화와 R&D 생산성 저하에 직면하고 있습니다. 이러한 도전적 상황을 극복하기 위해 당사는 First-in-class 신약 개발을 최종 목표로 정하고 단계별 목표를 수립하였습니다. 단기적으로는 시장의 Unmet Needs가 높은 항암 분야에 우선적으로 집중하고, 퇴행성 뇌질환 및 면역/염증 질환을 장기 중점 연구 영역으로 선정하여 초기 연구단계(후보물질 도출 및 전임상 시험)에서의 글로벌 라이센싱 전략이 가능한 과제를 도출하고자 합니다.

또한, 당사는 글로벌 과제와 국내 과제로 투트랙 R&D전략을 취하고 있습니다. 글로벌 과제의 경우 디스커버리 연구를 중심으로 글로벌 시장에서 가치를 인정받을 수 있는 혁신신약 개발을 목표로 하고 있습니다. 국내 과제는 시장 중심적 의사결정을 통해 국내 시장점유율을 확대할 수 있는 제품의 신속 개발을 추진하고 있습니다.

한편, 당사는 국내외 대학 및 연구기관과의 Open Innovation, 글로벌 파트너링을 통한 과제 육성, 면밀한 시장 환경 분석과 신기술 도입, 외부 네트워킹 확대를 추진하고있습니다. 이를 통해 당사가 보유한 R&D Pipeline 과 Platform 연구역량을 보강하고 당사의 R&D 역량과의 시너지 창출을 도모할 계획입니다.

7. 기타 참고사항

가. 관계법령 또는 정부의 규제 등

- 제약업은 인간의 생명과 건강에 직접 영향을 미치는 의약품의 생산과 판매를 주사업목적으로 함으로 제품의 생산, 품질관리, 유통판매 등의 전과정에 있어 타산업에 비해 많은 규제와 제약(약사법, KGSP, KGMP, KGLP, BGMP, 시장형 실거래가상환제도 등)이 있습니다.

| [정부의 제약 산업 주요 규제] |

| 시행년도 | 구분 | 주요내용 | 산업에 미친 영향 |

|---|---|---|---|

| 2000 | 의약분업 | - 의사와 약사의 역할 분리 | - 전문의약품의 처방확대. 전문의약품 중심의 시장성장 |

| 2002 | 약가재평가 제도 도입 | - 정기적으로 가격변동요인을 파악하여 약가조정 - 외국 7개국 약가와 비교하여 약가 조정 |

- 조정수준이 수익성에 미친 영향은 제한적 |

| 2006 | 약제비 적정화 방안 |

- 특허만료 신약의 가격조정 - 제네릭 약가인하 폭 확대 - 선별등재 시스템으로 전환 - 기등재의약품 목록 정비사업 운영 |

- 가격통제와 품목대상의 범위 확대 - 도입 이후 제약기업의 수익성 하락세 - 단계적 가격조정으로 영향은 점진적 양상 |

| - 가격 결정방식이 외국 7개국의 평균값과의 상대비교 방식에서 보험공단과의 협상에 의한 방식으로 전환 |

- 보험공단의 가격 교섭력이 높아짐 | ||

| 2008 | 제조 및 품질관리기준 개선 | - GMP 규정을 선진국 수준으로 개선 | - 제약기업들의 관련 설비투자 증가 |

| 2009 | 리베이트 약가 연동제 | - 리베이트 적발 품목 보험약가 최고 20% 인하 | - 영업에 대한 정부규제 강화 |

| 2010 | 시장형 실거래가 상환제도 |

- 의약품 저가 구매시 의료기관/약국의 이윤인정 | - 처방, 조제 약품비 절감 장려금 제도로 전환 |

| 리베이트 쌍벌제 | - 리베이트 받은 사람에 대한 처벌 강화 | - 영업에 대한 정부규제 강화 | |

| 2012 | 약가제도 개편 (일괄약가인하) |

- 기존 계단식 약가 구조를 폐지 - (신규등재의약품) 특허만료 전 오리지널 가격의 53.55%를 부여 - (기등재의약품) 약가를 일괄 인하 |

- 가격조정의 폭과 범위가 매우 큼 - 2012년 제약기업의 수익성이 큰 폭으로 하락함 |

| 2014 | 국민건강보험법 개정(리베이트 투아웃제) | - 리베이트와 관련된 약제를 건강보험 대상에서 제외 (리베이트 금액과 횟수에 따라 급여정지기간 결정) |

- 제약업계의 영업방식의 변화 (영업사원 인센티브 제도의 조정 등) |

| 사용량 약가 연동 확대 |

- 보험 의약품이 예상보다 많이 판매돼 건보재정에 부담이 되는 경우 건보공단과 해당 제약사가 협상을 통해 약가를 인하하는 제도 | - 최대10% 약가인하 | |

| 2015 | 의약품 허가- 특허권 연계제도 |

- 신약 특허권자의 허락 없이 후발주자의 복제약이 판매되지 않도록 하는 제도 |

- 신약특허권의 강화 - 단기적으로 국내 제약산업의 매출액 감소 |

| 2016 | 의약품 공급내역 보고 의무화 | - 의약품의 유통현황과 실거래가를 조회 가능 - 공급내역 익일보고원칙 - 바코드사용에 대한 의무화 제도 |

- 의약품의 유통현황과 실거래가를 조회 가능 |

| 실거래가 약가 인하 | - 시장에서 실제로 거래되는 가격으로 의약품 가격을 인하하는 제도 |

- 전체 평균 1.96% 인하될 예정 - 약가인하로 연간 1,368억원의 약제비 절감 - 보험제정의 안정화 |

|

| 2017 | 약사법 개정안 시행 | - 경제적 이익 등 제공내역에 관한 지출 보고서 작성 및 보관 의무화 |

- 리베이트에 대한 정부규제 강화 |

| 2019 | 사용량-약가 '유형 다'연동 협상제 도입 | - 유형 '다' 협상 대상인 26개사 34개의 품목 약가 인하 | - 의약품 특성에 따라 등재 유형별로 평가 방식 차등화 |

| CSO 리베이트 관련법 재정 검토 | - CSO(영업대행업체)의 독자적 리베이트 제공을 규제하는 제도 |

- CSO의 불법 리베이트 처벌 근거 구체화, 지출보고서 작성 의무 부과 - 약사법 및 의료기기법 개정으로 CSO의 실태조사 실시 |

|

| 2020 | 제네릭 의약품 약가 제도 개편 |

1. 자체 생물학적 동등성 시험 실시 - 품목 허가권자(제약사)가 직접 주관이 되어 단독 또는 타사와 공동으로 수행한 생물학적 동등성 시험 결과 보고서 보유 2. 등록된 원료 의약품 사용 - 완제 의약품 제조 시, 식약처 고시 「원료 의약품 등록에 관한 규정」에 따라 식약처에 등록된 원료 의약품을 주성분으로 사용하는 경우 3. 상기 1번과 2번 중 한 가지 요건 충족 시 45.52%, 두 가지 요건 모두 미충족 시 38.69%로 약가 산정 |

- 무분별한 제네릭 개발 및 생산 방지 - 제네릭 의약품에 대한 품질과 대내외 경쟁력 제고 |

| 2021 | 의약품 공동생동 1+3 제한 | - 동일한 임상(생동)시험자료를 이용한 품목 수 제한(1+3) | - 산업의 유통문란과 신약 개발 능력 약화 문제 해소 |

| 2022 | 의약품ㆍ의료기기 리베이트 근절 관련 제도 |

- 영업대행사(CSO) 관리 강화 - 영업대행사(CSO) 지출보고서 작성 제도 관리 강화 |

- 영업대행업체(CSO) 불법 리베이트 처벌 근거 구체화 |

| GMP 원스트라이크 아웃제 | - 의약품 제조ㆍ품질관리기준(GMP) 위반 시 인증 취소 | - 의약품 임의ㆍ불법 제조 사태 방지 | |

| 2023 | 의약품ㆍ의료기기 리베이트 근절 관련 제도 |

- 영업대행사(CSO)의 지출보고서 작성 의무 부과 - 영업대행사(CSO)의 지출보고서 실태조사 및 결과 공표 |

- 영업대행업체(CSO) 불법 리베이트 처벌 근거 구체화 |

| 자료 : 보건복지부 |

(1) 약가 인하 제도

국내는 단일보험자(국민건강보험공단)에 의한 전국민 건강보험제도를 운영하고 있는 상황으로, 건강보험의 지속가능성 제고와 적정수준의 국민의료비 유지, 불법 리베이트 차단 등의 목표 하에 약가에 대해 정책적 개입이 이루어지고 있습니다. 국내의 약가 사후관리제도는 대내외 보건의료 환경변화에 의하여 수 차례 변화되어, 현재는 실거래가 조사에 의한 약가 인하, 사용량-약가 연동 협상, 급여범위 확대 시 약가인하, 제네릭의약품 등재 시 오리지널의약품의 약가인하 등의 제도가 운영되고 있습니다. 약가는 산업 정책과 보건의료 정책이 상충하여 변동성이 산재해 있는 상황으로, 현재 제네릭 약가 차등제가 시행 예정되어 있는 상황입니다. 이러한 점진적인 약가 인하 정책은 제약산업에서 간과할 수 없는 중요 요인이며, 당사의 사업에도 부정적인 영향을 미칠 수 있습니다.

| [약가제도 주요 개정사항 요약] |

| 구분 | 내용 |

| 계단형 약가제도 폐지 |

특허만료 후 제네릭 등재시 오리지널과 최초 제네릭의 약가인하폭 확대 - 기존 특허만료시 오리지널은 최초가의 80%, 최초 제네릭은 오리지널의 68%, 제네릭은 등재순서 5번째까지 68%, 이후는 최저가의 90%로 체감 - 개정 특허만료 후 1년까지 오리지널은 80%에서 70%, 제네릭은 68%에서 59.5%, 1년 후에는 특허만료 전 오리지널의 53.5%로 일괄 인하 |

| 기등재약 가격조정 | 기등재의약품은 2012년 4월 오리지널의 53.5% 수준으로 상한가격 일괄인하 단, 정책일관성 위하여 동일 최고가 판단시기는 2007년 1월 1일 기준 퇴장방지 의약품과 필수의약품 등은 예외 적용 |

| 동일성분 동일가격 | 생동성 시험 통과한 동일성분 의약품은 동일 상한가격 적용 |

| 자료 : 보건복지부 |

| [약가 인하 정책 추이] |

| 시기 | 인하제도 | 내용 |

|---|---|---|

| 2000년 ~ 2009년 |

실거래가약가인하 (표본조사) |

표본조사(전국 80개 요양기관)를 통해 의약품 청구실태 조사 후 약가인하 |

| 2002년 ~ 2012년 | 약가 재평가 | 최초 상한금액 산정이후 3년마다 7개국 조정 평균가를 조사하여상한금액 재조정 (인상은 없음) |

| 2007년 ~ 2014년 | 기등재 목록정비 | 2007년 선별등재제도로 전환하면서 기존약재의 경우 20% 약가 인하시 급여등재 유지 |

| 2012년 | 일괄 약가인하 | 상한금액대비 53.55%수준까지 일괄 약가인하 |

| 2016년 ~ |

실거래가약가인하 (전수조사) |

유통정보센터 유통정보를 근거로 가중평가가격 까지 약가 인하 |

| 현행 | 특허만료 약가인하 | 개별약제 특허만료시 1년간 70%, 1년 후 53.55%로 약가인하 |

| 현행 | 사전 약가인하 | 개별약제 급여기준 확대 이전에 협의를 통하여 약가인하 |

| 현행 | 사용량 약가연동 | 개별약제 약가와 사용량을 연계하여 등재 후 사용량이 일정 % 증가할 때 약가 인하 |

| 자료 : 보건복지부 |

2019년에 도입된 사용량-약가 연동 협상제는 해당 약품 매출이 전년보다 크게 늘어건보 재정에 부담이 된다고 판단되면 건보공단이 제약사와 협상을 통해 약가 일부를 인하하는 제도이며, 지난해 11월 국민건강보험공단은 '20년 4분기 사용량-약가 연동제 협상 모니터링 대상으로 당사의 고혈압 치료제 '카나브' 등 131개 약품 리스트를 공개하였습니다. 전년도 매출(건강보험 청구액)과 당해 판매량을 비교해 당초 공단이예상했던 것보다 판매량이 늘어난 경우, 사용량-약가 연동제를 적용해 제약사와 약가 인하 협상을 진행하게 됩니다. 사용량-약가 연동제에 따르면 제약사와 공단이 제품 출시 전 협의한 3년치 '건보 예상 청구액'이 있는 경우에는 실제 청구액이 예상 청구액보다 30% 이상 증가할 때 약가 인하 협상 대상이 됩니다. 예상 청구액이 없거나 출시된 지 4년 이상 지난 기존 제품은 당해 청구액이 전년도 청구액보다 60%이상증가하거나 증가액이 50억원 이상(증가율 10% 이상)인 경우 협상 대상에 포함됩니다.

| [사용량-약가 연동 협상제 개요] |

| 제도 취지 | 건강보험 재정 절감 | |

| 적용 대상 | 3년 치 예상 청구액(예상 매출) 있는 경우 | 실 청구액 예상보다 30% 이상 증가 |

| 예상 청구액 없거나 출시 4년 이상 경우 | - 올 청구액 전년보다 60% 이상 증가 - 증가액 50억원 이상(증가율 10% 이상) |

|

| 자료 : 국민건강보험공단 |

더불어 정부는 제네릭 품목에 적용되었던 일괄약가제를 개정하여 차등식 약가제를 도입할 방침이며, 앞으로는 2가지 기준에 따라 아래와 같이 약가가 차등산정될 예정입니다.

| [제네릭 의약품 약가제도 개정안] |

| 건강보험 등재 순서 | 기준 요건 | 가격 |

|---|---|---|

| 20개 이내 | 2개 모두 만족 | 원조 의약품 가격의 53.55% |

| 1개 만족 | 53.55%의 85% → 45.52% | |

| 만족 요건 없음 | 45.52%의 85% → 38.69% | |

| 20개 이후 | - | 최저가의 85% |

| 자료 : 보건복지부 보도자료 |

| 주1) 21번째 제네릭 의약품은 20개 내 제품 최저가의 85%로 산정, 22번째 제네릭은 21번째 제네릭 가격의 85% (단, 기존 제네릭은 기준요건 충족만 적용) |

| 주2) 기준요건 - 효능입증 : 자체 생물학적 동등성 시험 실시('생동') - 원료입증 : 등록된 원료의약품 사용 |

신약에 대한 규제가 점차 완화되는 것과는 달리 제네릭 의약품의 경우 경쟁심화로 인한 품질 저하 및 가격경쟁 등이 제약산업 전체의 발전을 저해한다는 판단 하에 지속적으로 규제를 심화하고 있습니다. 이러한 정부의 약가제도 개편방안의 시행을 미루어 볼 때 정부의 추가적인 약가 인하 정책 시행의지는 높은 것으로 판단됩니다. 현재 진행되고 있는 약가인하정책과 더불어 추가적인 약가인하정책의 시행 시 당사의 수익성 및 영업환경에 부정적인 영향을 미칠 가능성이 존재합니다.

(2) 리베이트 규제

제약시장은 수요자와 공급자 간의 정보 비대칭이 존재하는 시장입니다. 제약시장에서 수요자는 의약품의 성분 및 효능에 대한 전문지식이 부족한 반면, 공급자는 수요자보다 양질의 정보를 보유하고 있습니다. 따라서 최종 구매자인 일반 소비자가 합리적인 선택을 하는데 제약이 존재합니다. 또한, 전문의약품은 보건당국의 광고 제한 대상으로 규정되어 있어 전문의약품에 대한 일반 소비자의 정보 접근도가 낮습니다. 이와 같은 특징으로 인해 제약시장에서는 수요자와 공급자 간의 정보 비대칭성이 강하게 나타나며, 이로 인해 소비자를 보호할 수 있는 제도적 장치가 필수인 산업입니다.

전문의약품을 선택할 수 있는 권한은 소비자가 아닌 처방 의사에게 있습니다. 제약회사는 전문의약품의 마케팅 및 판매를 의사 또는 의료기관을 중심으로 진행하고 있으며, 전문의약품 선택권이 처방 의사에게 있는 만큼 거래 과정에서 리베이트 행위가발생할 가능성이 높습니다. 판매 과정에서 리베이트가 발생하면 최종 구매자가 체감하는 약가는 권장 가격보다 높은 수준에서 형성되고, 이는 소비자들의 실질적 피해로연결됩니다. 따라서, 정부는 제약산업 내 리베이트 근절을 위한 제도적 장치를 지속적으로 마련하고 제약시장을 관리ㆍ감독하고 있으며 관련 규제는 다음과 같습니다.

| [리베이트 관련 규제] |

| 시행시기 | 구분 | 내용 |

|---|---|---|

| 2009년 | 리베이트/약가 연동제 |

- 리베이트 적발 시 보험약가 최대 20% 인하 - 적발 이후 1년 내 동일행위 반복 시 최대 30% 인하 |

| 2010년 | 리베이트 쌍벌제 | - 리베이트 받은 자에 대해서도 형사처벌 규정 신설 |

| 2014년 | 리베이트 투아웃제 |

- 리베이트 금액, 지급횟수에 따라 최대 1년 요양급여 정지 - 리베이트 2회 적발 시 해당 품목의 보험목록 삭제 |

| 2017년 | 약사법 개정안 시행 | - 경제적 이익 등 제공내역에 관한 지출 보고서 작성 및 보관 의무화 |

| 2022년 | 의약품ㆍ의료기기 리베이트 근절 관련 제도 |

- 영업대행사(CSO) 관리 강화 - 영업대행사(CSO) 지출보고서 작성 제도 관리 강화 |

| 2023년 | 의약품ㆍ의료기기 리베이트 근절 관련 제도 |

- 영업대행사(CSO)의 지출보고서 작성 의무 부과 - 영업대행사(CSO)의 지출보고서 실태조사 및 결과 공표 |

| 출처 : 보건복지부 |

정부는 2009년 리베이트를 제공한 의약품의 보험 약가를 최고 20% 인하하는 '리베이트 약가연동제'를 실시하였으며, 2010년에는 리베이트를 제공받은 사람에 대한 처벌을 강화하는 '리베이트 쌍벌제'를 도입하였습니다. 2014년 8월부터 시행된 '리베이트 투아웃제'는 리베이트 관련 약제에 대하여 요양급여의 적용을 정지하거나 제외할 수 있도록 하고 있으며, 5년 이내 관련 규정을 두 번 이상 위반 시 제약회사는 해당 요양급여에서 제외될 수 있습니다. 특정 품목에 대한 매출 의존도가 높은 제약회사의 경우, 해당 품목의 적발 시 상당 기간 이익 창출 능력이 저하될 수 있습니다.

| [ 리베이트 투아웃 급여정지기간 ] |

| 리베이트 금액 | 급여정지기간 | ||

| 1회 | 2회 | 3회 | |

| 500만원 미만 | 경고 | 2개월 | 급여제외 |

| 500만원 이상 2,000만원 미만 | 1개월 | 3개월 | |

| 2,000만원 이상 3,500만원 미만 | 2개월 | 4개월 | |

| 3,500만원 이상 5,500만원 미만 | 4개월 | 6개월 | |

| 5,500만원 이상 7,500만원 미만 | 6개월 | 8개월 | |

| 7,500만원 이상 1억원 미만 | 9개월 | 12개월 | |

| 1억원 이상 | 12개월 | 급여제외 | |

| 자료 : 보건복지부 |

또한, 2016년 11월 통과된 '약사법 일부개정 법률안'에서도 리베이트 처벌 수위가 기존 2년 이하의 징역에서 3년으로 강화되었습니다. 실제로 리베이트 적발 시에는 보건복지부 및 식품의약품안전처의 행정처분은 물론, 정부합동 리베이트 전담수사반의 수사를 통해 형사처벌 등이 이루어지고 있으며, 공정거래위원회의 불공정거래 관련 조사, 국세청의 세무조사 등도 함께 진행되고 있습니다. 2018년 1월부터는 경제적 이익 제공에 따른 지출보고서 작성 제도가 시행되어 정부는 제약회사 단위로 제공된 경제적 이익을 체계적으로 관리하고 있습니다.

한편 2018년 9월 기존의 리베이트 투아웃제가 폐지되고 의약품 리베이트를 제공한 약제에 대한 제재처분 변경 및 상향하는 국민건강보험법이 개정되었습니다. 1차 및 2차 위반에 대해서는 각각 약가인하(1차 위반시 최대 20%, 2차 위반시 최대 40%)를 3차 위반 부터는 1년이내 약제 급여정지 처분 등 제약업체의 영업활동을 정지시키는등 강력한 제재정책을 담고 있습니다. 한편 2019년말 보건당국에 따르면 보건복지부는 제약회사와는 별개로 독자적으로 리베이트를 제공하는 CSO(영업대행업체)에 대한 처벌 대상을 규정하는 등 관련법 개정을 계류하였으며 2021년 7월 개정 약사법에반영되어 CSO가 리베이트 주체로 추가되었습니다. 이로 인해 약사법, 의료법, 의료기기법은 의약품 제조자, 수입자, 도매상 등 의약품 공급자가 의사 등에게 리베이트를 주는 경우에만 처벌하던 기존 규제에서 CSO까지 리베이트 처벌 대상으로 범위가확대되었습니다.

2022년부터는 의약품 영업대행사(CSO; Contracts Sales Organization)가 의료인 등에게 판매촉진 목적으로 경제적 이익 등을 제공할 시 관련 법령에 따라 처벌하고, 지출보고서 작성 제도를 관리 강화한 '의약품ㆍ의료기기 리베이트 근절 관련 제도'가시행되었습니다. 또한, 2023년부터는 영업대행사(CSO)에 지출보고서 작성 의무가 부과되고, 작성한 지출보고서에 대한 실태조사 및 결과가 공표되는 등 우회적 불법 리베이트 제공 수단을 차단하고 있습니다.

(3) GMP(Good Manufacturing Practice; 우수 의약품 제조ㆍ품질관리기준)

GMP란 우수한 의약품을 제조하기 위하여 공장에서 원료의 구입부터 제조, 출하 등에 이르는 모든 과정에 필요한 관리기준을 규정한 것으로 미국 FDA가 1963년 제정 및 공표하면서 WHO와 각국에서 GMP를 도입하기 시작하였습니다. 식품의약품안전처는 2016년 11월 21일 「의약품 제조 및 품질관리에 관한 규정」을 개정 고시하였으며, 지침, 해설서 등으로 운영되던 'PIC/S' 완제의약품 GMP 세부기준을 국내 규정에 반영함으로써 국제 기준과 동등한 KGMP 제도 운영을 통해 국내 의약품의 국제적 신뢰성을 제고하고 수출 경쟁력을 강화하기 위해 마련되었습니다.

기존에는 의약품을 임의제조한 제조사에 해당 의약품에 대한 제조 및 판매 중단 처분이 내려졌었지만, 2022년 11월 약사법 개정 후에는 제조사에 대한 GMP 적합 판정인증을 취소하는 'GMP 원스트라이크 아웃제'가 시행되어 의약품의 임의제조 사태를방지하는 등 관련 규제가 강화되었습니다.

| [GMP 종류별 갱신 주기] |

| 구분 | 승인기관 | 재검토 |

|

KGMP (Korea Good |

식품의약품안전처 (한국) |

매 3년 |

|

cGMP (current Good |

미국식품의약국 (Food and DrugAdministration, FDA) |

비정기 |

| 출처 : DART 전자공시시스템 |

나. 환경보호와 관련된 사항

- 당사는 '저탄소 녹색성장 기본법 제42조 제5항'에 따른 관리업체에 해당 사항이 없고 녹색 기업 인증을 받은 바는 없으나, 당사 천안캠퍼스는 2018년 ISO 14001 환경영시스템을 구축하였으며, 대구캠퍼스는 ISO14001(환경경영시스템) 인증(6월예정) 예비사업장으로 에너지절감으로 인한 온실가스 배출량 저감, 폐수 재활용 등 친환경 기업으로서의 사회적 책임을 다하기 위해 다음의 노력을 기울이고 있습니다.

(1) 천안캠퍼스

(가) 에너지절감노력

① 정부에서 운영하는 '에너지 효율화 사업' 등에 적극 참여하여, 매년 에너지 절약을위해 노력하고 있습니다.

② 실천방안

- 에너지효율화사업 : 고효율인버터 설치(2020년),폐수처리장 브로워 교체(2021년)

- 스팀 공급용 보일러를 소각장 스팀공급으로 변경하여 에너지 절감(2016년)

- 하절기 심야 경부하 시간에 축냉, 중간부하, 최대부하시 방냉하는 수축열 System 운영(2016년)

- Compressor 부하변동에 따른 인버터 헤르츠 조절 멀티제어시스템 적용으로 전력사용량 저감 (2015년)

- 스팀 트랩 교체로 열에너지 저감 (2020년)

- 천안캠퍼스 전체 형광등에서 LED로 교체하여 전력사용량 저감(2018년)

- 개별냉동기에서 중앙공급 냉수공급 변경으로 전력사용령 저감

(나) 수질환경 개선노력

① 수질환경 개선을 위하여 현장에서 발생되는 폐수를 "1차 생물학적 처리 후" 법적 허용기준 이내로 "폐수종말처리장"으로 최종 방류 처리

② 폐수처리장 배출수 농도 저감을 위한 지속적인 설비 투자를 진행

③ 주2회 종말처리장에서 샘플링 수질 측정관리

④ 2회/년 특정수질유해화학물질 전문기관 자가측정 실시

(다) 대기환경 개선 노력

① 대기오염 방지시설 일일점검

② 2회/월 특정대기유해화학물질 전문기관 자가측정

③ 1회/년 먼지 전문기관 자가측정

④ 대기오염 방지시설 가동시간 720시간 기준 백필터, 활성탄 교체 관리

(라) 폐기물 관리

① 모든 폐기물은 '올바로시스템'에 전산 입력하여 철저히 관리

② 전문 위탁업체에 의뢰하여 합법적으로 처리

③ 폐비닐, 폐용기 등 재활용 폐기물을 철저히 분리, 배출

(마) 유해화학물질 관리

① 유해화학물질 관리자를 선임하여 관리

② 유해화학물질 취급소 장외영향 평가 및 취급시설 정기검사 완료

③ 유해화학물질 관리대장 작성 및 보호장구 비치 관리

(2) 대구캠퍼스

(가) 에너지 절감노력

① 정부에서 운영하는 '에너지 효율화 사업'등에 적극 참여하여, 매년 에너지 절약을 위해 노력하고 있습니다.

② 실천방안

- 에너지 효율화 사업 : 공조기 고효율 인버터 설치(2021년)

- 스팀 트랩 교체로 열에너지 저감 (2020년)

- 대구캠퍼스 전체 형광등에서 LED로 교체하여 전력사용량 저감(2019년~2020년)

(나) 수질환경 개선노력

① 수질환경 개선을 위하여 현장에서 발생되는 폐수를 "1차 화학적 물리 처리 후" 배출허용기준 이내로 관리하여 "폐수종말처리장"으로 최종 방류 처리

(다) 대기환경 개선노력

① 2회/년 보일러 오염물질 전문업체 대기배출 자가측정

② 대구캠퍼스 친환경 냉동기 친환경 냉매 3EA 교체 (2021년)

③ 대구캠퍼스 법인차량 하이브리드로 2EA 교체 (2021년)

(라) 폐기물 관리

① 모든 폐기물은 '올바로시스템'에 전산 입력하여 철저히 관리

② 전문 위탁업체에 의뢰하여 합법적으로 처리

③ 폐비닐, 폐용기 등 재활용 폐기물을 철저히 분리 배출

④ 생산 및 시험 후 발생되는 유기용매 분리 배출

(마) 유해화학물질 관리

① 유해화학물질 관리자를 선임하여 관리

② 유해화학물질 취급소 장외영향 평가 및 취급시설 정기검사 완료

③ 유해화학물질 관리대장 작성 및 보호장구 비치 관리

④ 매년 화학물질 배출량 보고

(3) 용인연구소

(가) 에너지절감노력

ⓛ 전력 모니터링시스템 구성 : 2012년 1월 ~ 2월 정부에서 실시한 전력사용량 10%절감에 적극동참(피크시간대 생산 및 작업시간 조정)

② 실천방안

- 실내온도 조정(동절기 : 18℃, 하절기 : 25℃)

- 조명 : 자연 채광을 이용하여 전등 소등

- 점심시간 : 컴퓨터 및 실내조명 소등

- 외등 시간타이머설치 운영

- 고효율 보일러 교체

- 하절기 수축열 System 운영

- 상수 및 연수 Pump Inverter 절전운전

- 소형 Compressor운영으로 대용량 Compressor정지

(나) 수질환경 개선 노력

① 수질환경 개선을 위하여 합성현장에서 발생되는 유기용제 폐수를 1차 물리·화학적 처리 후 2차 생물학적 처리를 실시. 법적허용기준 이내로 처리하여 방류

② 1차 물리ㆍ화학적 처리시설(가압부상시스템)

- 현재 1일 최대 처리량 : 50㎥/day

- 시설보완 최대 처리량 : 250㎥/day

③ 격월 전문기관에 자가측정 의뢰하여 Data관리

(다) 폐기물관리

① 생산 시 발생되는 유기용매 분리배출

② 지정폐기물 전문위탁업체에 의뢰하여 처리(소각업체)

③ 음식물쓰레기 위탁업체에 의뢰하여 처리(재활용업체)

(라) 유해화학물질 관리

① 유해화학물질 취급품목 변경등록 : 유독물 관리기준 동법 제24조

② 변경등록 완료 후 분리보관 사용(유독물보관소, 옥외탱크저장소)

③ 유해화학물질 관리대장 작성

다. 시장여건

(1) 산업의 특성

- 제약산업은 인간의 생명과 보건에 관련한 제품을 생산하는 국민의 건강과 직결된 사업이기 때문에 정부에서 엄격히 통제, 관리하고 있습니다. 의약품의 허가, 보험 약가 등재뿐만이 아니라 생산, 유통, 판매에 이르기까지 타산업에 비해 그 과정이 매우 엄격하게 관리되고 있습니다. 또한 정밀화학공업의 일종인 제약산업은 신약개발을 위한 연구에서부터 원료 및 완제의약품의 생산과 판매 등 모든 과정을 포괄하는 첨단부가가치 산업으로 기술 집약도가 높고 신제품 개발 여부에 따라 엄청난 부가가치를 창출할 수 있는 미래 성장산업으로 분류되고 있습니다. 국내 제약산업은 완제의약품 수입판매단계(1950년대), 완제의약품 국산화단계(1960년대), 원료의약품 국산화단계(1970년대), 신공정 개발단계(1980년대 전반), 신약개발 초기단계(1980년대 후반 이후) 등을 거쳐 지금은 1999년 신약 1호인 썬플라주를 시작으로 38호까지 허가를 취득한 상태로 신약개발 성과가 가시화되는 단계에 있습니다.

(2) 산업의 성장성

- 2024년 국내 제약시장은 약 26조 8,000억원으로 지난해 대비 2.9% 성장하였습니다. 전문의약품 시장은 정부의 지속적인 규제정책 강화와 영업환경의 변화에도 불구하고 전년대비 3.3% 성장하였으나 일반의약품 시장은 2024년에는 역성장을 하였습니다. 하지만 서구식 식습관, 인구고령화 및 경제수준 향상에 따른 의료 서비스 기대치 상승, 이에 부응하는 의약품 연구개발 활성화 등으로 인해 국내 제약산업의 계속적인 성장을 기대하고 있습니다.

■ 국내 제약시장 규모

| (단위 : 십억원, %) |

| 구 분 | 2024년 | 2023년 | 2022년 |

|---|---|---|---|

| 전문의약품 | 24,129 | 23,360 | 21,464 |

| 일반의약품 | 2,688 | 2,691 | 2,691 |

| 계 | 26,817 | 26,051 | 24,155 |

| 성장율 | 2.9 | 7.9 | 9.4 |

주) 자료의 출처는 IQVIA 입니다.

(3) 경기변동의 특성