|

|

대표이사등의 확인서_20250515 |

분 기 보 고 서

(제 27 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 더코디 |

| 대 표 이 사 : | 최현준 |

| 본 점 소 재 지 : | 충남 천안시 서북구 백석공단 2길 62 (백석동) |

| (전 화)041-620-9000 | |

| (홈페이지) http://thecodi.kr | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명)김희택 |

| (전 화)041-620-9021 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서_20250515 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 9 | - | 1 | 8 | 1 |

| 합계 | 9 | - | 1 | 8 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

지이티플러스(주) | 합병 |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2015년 05월 29일 | 해당사항 없음 |

2. 회사의 연혁

가. 당해기업의 주요 연혁

1) 회사의 설립일

- 1999년 7월 27일

2) 본점 소재지 및 그 변경

- 설립시(1999년 7월) ~ 2000년 8월 : 충청남도 천안시 차암동 4-1

- 2000년 8월 ~ 현재 : 충청남도 천안시 서북구 백석공단2길 62(백석동)

3) 지점, 영업소, 사무소 등의 설치 또는 폐쇄

- 서울지점 설치

- 설립일 : 2016년 10월 12일

- 주소 : 서울시 강남구 선릉로 92길 28, 4층 419 (탑빌딩)

- 안성지점 설치

- 설립일 : 2019년 4월 16일

-경기도 안성시 죽산면 장원공단길 45-17

- 구미지점 설치

- 설립일 : 2024년 7월 1일

-경상북도 구미시 수출대로 147 (공단동)

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2013.02.21 | 임시주총 | 박찬중 | 김기헌 고세원 최종두 양구열 |

- |

| 2013.04.02 | 정기주총 | 정용의 |

박찬중 김기헌 고세원 양구열 |

최종두 |

| 2014.01.13 | 임시주총 | - |

박찬중 김기헌 고세원 양구열 |

정용의 |

| 2014.04.07 | 정기주총 | 남창길(취임) |

박찬중 고세원 양구열 |

김기헌 |

| 2014.05.19 | 임시주총 | 최준호 |

박찬중 고세원 남창길 |

양구열 |

| 2015.08.10 | 임시주총 |

이우석(취임) 이홍기(취임) 김도연(취임) |

박찬중 고세원 최준호 |

남창길 |

| 2015.08.25 | 임시주총 |

이우석(취임) 김태혁(취임) |

고세원 이홍기 김도연 |

박찬중 최준호 |

| 2016.02.25 | 임시주총 | - |

이우석 김태혁 고세원 이홍기 이종호 |

김도연 |

| 2016.03.29 | 정기주총 | 박찬중 홍용택 |

이우석 김태혁 이홍기 이종호 |

고세원 |

| 2016.10.04 | 임시주총 | 문용배 배건우 이재혁 이왕재 진동훈 셰한피터 |

이종호 |

이우석 김태혁 이홍기 홍용택 |

| 2016.12.26 | 임시주총 | 주상언 김경진 헨리챠넌 원혜경 구본주 |

문용배 배건우 셰한피터 이왕재 |

이재혁 진동훈 |

| 2017.03.31 | 정기주총 | - | 문용배 배건우 김경진 헨리챠넌 셰한피터 이왕재 원혜경 구본주 |

주상언 |

| 2017.06.30 | 임시주총 | 필립슨 전경우 |

문용배 김경진 헨리챠넌 셰한피터 이왕재 구본주 |

배건우 원혜경 |

| 2017.09.30 | 임시주총 | - | 문용배 김경진 헨리챠넌 셰한피터 필립슨 이왕재 전경우 구본주 |

- |

| 2017.12.05 | 임시주총 | 스티븐수환강 | 문용배 김경진 헨리챠넌 셰한피터 필립슨 전경우 구본주 |

이왕재 |

| 2019.03.10 | 임시주총 | 김경진 | 문용배 헨리챠넌 셰한피터 필립슨 스티븐수환강 전경우 구본주 |

- |

| 2019.11.19 | 임시주총 | 황정훈 최현준 최청균 |

문용배 필립슨 스티븐수환강 전경우 구본주 |

헨리챠넌 셰한피터 |

| 2020.03.04 | 임시주총 | - | 문용배 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

구본주 |

| 2020.06.26 | 임시주총 | - | 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

문용배 |

| 2020.06.28 | 임시주총 | - | 황정훈 최현준 스티븐수환강 전경우 최청균 |

필립슨 |

| 2021.06.18 | 임시주총 | 김기정 김선호 김호근 |

황정훈 최현준 전경우 최청균 |

스티븐수환강 |

| 2022.09.30 | 임시주총 | 이태세 황수혁 |

황정훈 최현준 전경우 최청균 김기정 |

김선호 김호근 |

| 2023.03.31 | 정기주총 | - | 황정훈 전경우 황수혁 최현준 |

- |

| 2023.10.27 | 임시주총 | 주해중 | - | - |

| 2024.02.14 | 임시주총 | Sujit Thomas Varghese | - | 김기정 |

| 2025.03.31 | - | - | - | Sujit Thomas Varghese, 황정훈 |

4) 경영진의 중요한 변동

|

일 자 |

변동 전 |

변동 후 |

||

|

구 분 |

성명 |

구 분 |

성명 |

|

|

2013.02.21 |

대표이사 이 사 이 사 사외이사 감 사 |

김기헌(사임) 박찬중 고세원 최종두 양구열 |

대표이사 이 사 이 사 사외이사 감 사 |

박찬중(취임) 김기헌 고세원 최종두 양구열 |

|

2013.04.02 |

대표이사 이 사 이 사 사외이사 감 사 |

박찬중 김기헌 고세원 최종두(사임) 양구열 |

대표이사 이 사 이 사 사외이사 감 사 |

박찬중 김기헌 고세원 정용의(취임) 양구열 |

|

2014.01.13 |

대표이사 이 사 이 사 사외이사 감 사 |

박찬중 김기헌 고세원 정용의(사임) 양구열 |

대표이사 이 사 이 사 감 사 |

박찬중 김기헌 고세원 양구열 |

|

2014.04.07 |

대표이사 이 사 이 사 감 사 |

박찬중 김기헌 고세원 양구열 |

대표이사 이 사 이 사 이 사 감 사 |

박찬중 김기헌 고세원 남창길(취임) 양구열 |

|

2014.04.07 |

대표이사 이 사 이 사 이 사 감 사 |

박찬중 김기헌(사임) 고세원 남창길 양구열 |

대표이사 이 사 이 사 감 사 |

박찬중 고세원 남창길 양구열 |

|

2014.05.19 |

대표이사 이 사 이 사 감 사 |

박찬중 고세원 남창길 양구열(사임) |

대표이사 이 사 이 사 감 사 |

박찬중 고세원 남창길 최준호(취임) |

|

2015.08.10 |

대표이사 이 사 이 사 감 사 |

박찬중 고세원 남창길(사임) 최준호 |

대표이사 이 사 이 사 사외이사 기타비상무이사 감 사 |

박찬중 이우석(취임) 고세원 이홍기(취임) 김도연(취임) 최준호 |

|

2015.08.25 |

대표이사 이 사 이 사 사외이사 기타비상무이사 감 사 |

박찬중(사임) 이우석 고세원 이홍기 김도연 최준호(사임) |

공동대표이사 공동대표이사 이 사 이 사 사외이사 기타비상무이사 감 사 |

이우석(취임) 김태혁(취임) 김태혁(취임) 고세원 이홍기 김도연 이종호(취임) |

|

2016.02.05 |

공동대표이사 공동대표이사 이 사 사외이사 기타비상무이사 감 사 |

이우석 고세원 이홍기 김도연(사임) 이종호 |

공동대표이사 공동대표이사 이 사 사외이사 감 사 |

이우석 김태혁 고세원 이홍기 이종호 |

|

2016.03.29 |

공동대표이사 공동대표이사 이 사 사외이사 기타비상무이사 감 사 |

이우석 고세원(사임) 이홍기 홍용택(취임) 이종호 |

공동대표이사 공동대표이사 이 사 사외이사 감 사 |

이우석 김태혁 박찬중 이홍기 이종호 |

| 2016.10.04 |

공동대표이사 공동대표이사 이 사 사외이사 감 사 |

이우석 김태혁 박찬중 이홍기 이종호 |

대표이사 이사 이사 사외이사 사외이사 사외이사 감사 |

문용배 배건우 이재혁 이왕재 진동훈 셰한피터 이종호 |

| 2016.12.28 | 대표이사 이사 이사 사외이사 사외이사 사외이사 감사 |

문용배 배건우 이재혁 이왕재 진동훈 셰한피터 이종호 |

대표이사 이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 배건우 주상언 김경진 헨리챠넌 셰한피터 이왕재 원혜경 구본주 |

| 2017.03.31 | 대표이사 이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 배건우 주상언 김경진 헨리챠넌 셰한피터 이왕재 원혜경 구본주 |

대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 배건우 김경진 헨리챠넌 셰한피터 이왕재 원혜경 구본주 |

| 2017.06.30 | 대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 배건우 김경진 헨리챠넌 셰한피터 이왕재 원혜경 구본주 |

대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 이왕재 전경우 구본주 |

| 2017.09.30 | 대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 이왕재 전경우 구본주 |

대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 이왕재 전경우 구본주 |

| 2017.12.05 | 대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 이왕재 전경우 구본주 |

대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 스티븐수환강 전경우 구본주 |

| 2019.03.10 | 대표이사 이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 김경진 헨리챠넌 셰한피터 필립슨 스티븐수환강 전경우 구본주 |

대표이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 헨리챠넌 셰한피터 필립슨 스티븐수환강 전경우 구본주 |

| 2019.11.19 | 대표이사 이사 이사 이사 사외이사 사외이사 감사 |

문용배 헨리챠넌 셰한피터 필립슨 스티븐수환강 전경우 구본주 |

대표이사 이사 이사 이사 사외이사 사외이사 사외이사 감사 |

문용배 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 구본주 |

| 2020.03.04 | 대표이사 이사 이사 이사 사외이사 사외이사 사외이사 감사 |

문용배 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 구본주 |

대표이사 이사겸감사위원 이사 이사 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

문용배 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

| 2020.06.26 | 대표이사 이사겸감사위원 이사 이사 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

문용배 황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

대표이사 이사겸감사위원 이사 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

| 2020.06.28 | 대표이사 이사겸감사위원 이사 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

황정훈 최현준 필립슨 스티븐수환강 전경우 최청균 |

대표이사 사내이사겸감사위원 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

황정훈 최현준 스티븐수환강 전경우 최청균 |

| 2021.06.18 | 대표이사 사내이사겸감사위원 사외이사 사외이사겸감사위원 사외이사겸감사위원 |

황정훈 최현준 스티븐수환강 전경우 최청균 |

대표이사 사내이사겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사내이사 사내이사 사외이사 |

황정훈 최현준 전경우 최청균 김기정 김선호 김호근 |

| 2022.09.30 | 사내이사 사외이사 |

김선호 김호근 |

사내이사 사외이사 |

이태세 황수혁 |

| 2023.10.27 | 대표이사 사내이사겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사내이사 사내이사 사외이사 |

황정훈 최현준 전경우 최청균 김기정 이태세 황수혁 |

대표이사 사내이사겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사내이사 사내이사 사외이사 |

황정훈 최현준 전경우 황수혁 김기정 주해중 최청균 |

| 2024.02.14 | 대표이사 사내이가겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사외이사 사내이사 사내이사 |

황정훈 최현준 전경우 황수혁 최청균 주해중 김기정 |

대표이사 사내이사겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사외이사 사내이사 사내이사 |

황정훈 최현준 전경우 황수혁 최청균 주해중 TJ바르게스 |

| 2025.03.31 | 대표이사 사내이가겸감사위원 사외이사겸감사위원 사외이사겸감사위원 사외이사 사내이사 사내이사 |

황정훈 최현준 전경우 황수혁 최청균 주해중 TJ바르게스 |

대표이사 사외이사겸감사위원 사외이사겸감사위원 사내이사겸감사위원 사외이사 |

최현준 전경우 황수혁 주해중 최청균 |

5) 최대주주의 변동 (2025.03.31. 기준)

|

구 분 |

최대주주명 |

보유주식수 |

지분율 |

비 고 |

|

1999년 7월(설립) |

김광교 |

456,000주 |

38.0% |

1대 최대주주 |

|

2000년 08월 |

김광교 |

889,200주 |

37.1% |

유상증자 |

|

2011년 06월 |

김광교 |

919,700주 |

38.3% |

30,500주 양수 |

|

2012년 03월 |

(주)코디에스 |

1,463,800주 |

61.0% |

現, 최대주주 |

|

2012년 05월 |

(주)코디에스 |

1,562,800주 |

65.1% |

99,000주 양수 |

|

2015년 07월 |

(주)코디에스 |

1,562,800주 |

56.5% |

유상증자 |

| 2015년 12월 | (주)코디에스 | 1,562,800주 | 41.2% | 유상증자 |

| 2016년 09월 | 아이리스1투자조합 | 1,517,452주 | 40.0% | 최대주주변경을 수반하는 주식양수도 |

| 2016년 12월 | 케이바이오투자조합 | 10,610,190주 | 15.7% | 최대주주 주식 매도에 따른 최대주주변경 |

| 2018년 3월 | 코디엠 바이오 컨소시엄 | 16,891,891주 | 11.99% | 유상증자 제3배정에 따른 최대주주변경 |

| 2020년 4월 | (주)경남바이오파마 | 6,289,308주 | 3.05% | 유상증자 제3배정에 따른 최대주주변경 |

| 2021년 4월 | 천순영 | 1,944,568주 | 0.74% | - |

| 2021년 5월 | 정희석 | 5,579,932주 | 2.12% | - |

| 2022년 5월 | 이석산업개발 주식회사 | 14,619,883 | 5.07% | 전환사채 전환청구에 따른 최대주주변경 |

| 2022년 05월 | 이석산업개발주식회사 | 20,467,836 | 6.95% | 전환사채 전환청구에 따른 최대주주변경 |

| 2022년 08월 | 이석산업개발주식회사 | 4,678,362 | 7.87% | 전환사채 전환청구에 따른 최대주주변경 |

| 2022년 08월 | 이석산업개발주식회사 | 5,960,412 | 9.82% | 유상증자 |

| 2022년 12월 | 이석산업개발주식회사 | 422,692 | 13.15% | 소액공모 |

| 2023년 7월 | 이석산업개발 주식회사 | 1,029,979 | 25.51% | 유상증자 |

| 2023년 8월 | 이석산업개발 주식회사 | 1,092,732 | 23.01% | 전환사채 전환청구 |

주1) 2016년 11월 액면분할(500원->100원) 및 무상증자200%가 진행되었습니다.

주2) 2018년 3월 유상증자 제3자 배정에 따라 코디엠 바이오 컨소시엄이 최대주주로 변경되었습니다.

주3) 2019년 3월 유상증자 제3자 배정에 따라 코디엠바이오컨소시엄의 주식수는 20,122,908주 입니다.

주4) 2020년 4월 (주)코디엠의 최대주주인 코디엠바이오컨소시엄의 장내 반대매매에 따라 (주)경남바이오파마로 최대주주가 변경됨

주5) 2022년 5월 전환사채 전환청구에 의해 이석산업개발 주식회사로 최대주주가 변경됨

6) 상호의 변경

: 설립시(1999년 7월) -> 오에프티 주식회사

: 2013년 3월 -> 주식회사 코디엠으로 변경

: 2022년 9월 -> 주식회사 더코디로 변경

7) 회사가 합병등을 한 경우 그 내용

: 당사는 2019년 5월2일 효력발생일에 (주)테크론은 소규모합병을 하였으며, 합병후 존속회사는 (주)더코디입니다.

: 당사는 2024년 7월 1일 효력발생일에 지이티플러스(주)를 소규모합병을 하였으며, 합병 후 존속 회사는 (주)더코디입니다.

8) 회사의 업종 또는 주된 사업의 변화

: 해당사항 없습니다.

9) 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 1999년 07월 오에프티(주) 설립 (대표이사 송요탁)

- 2000년 08월 자본금 증자 (증자 후 자본금 1,200백만원)

- 2000년 08월 본점 이전 ( 충남 천안시 서북구 백석공단2길 62)

- 2000년 12월 병역특례업체 지정

- 2002년 04월 CLEAN 사업장 지정

- 2004년 05월 부설연구소 등록 (한국산업기술진흥협회)

- 2004년 09월 기술리더십기업 선정 (중소기업청)

- 2005년 09월 기술우수기업 선정 (기술신용보증기금)

- 2006년 12월 기술혁신형 중소기업(INNO-BIZ) 확인(중소기업청)

- 2007년 06월 벤처기업 재인증 (기술보증기금)

- 2010년 09월 고용창출 우수기업 인증 (충청남도지사)

- 2012년 03월 ㈜코디에스 자회사 편입

- 2013년 02월 대표이사 박찬중 취임

- 2013년 03월 ㈜코디엠으로 사명 변경

- 2013년 04월 ISO 9001:2008 인증 획득

- 2013년 04월 ISO 14001:2004 인증 획득

- 2015년 06월 벤처기업 확인 (기술보증기금)

- 2015년 06월 기술혁신형 중소기업(INNO-BIZ) 확인(중소기업청)

- 2015년 07월 자본금 증자 (증자 후 자본금 1,382백만원)

- 2015년 08월 공동대표이사 이우석, 김태혁 취임

- 2015년 12월 코스닥 상장

- 2016년 09월 최대 주주 변경 (코디에스 > 아이리스1호투자조합)

- 2016년 10월 대표이사 문용배 취임

- 2016년 12월 최대 주주 변경 (아이리스1호투자조합 > 케이바이오투자조합)

- 2018년 03월 최대주주 변경 (케이바이오투자조합 > 코디엠바이오컨소시엄)

- 2020년 04월 최대주주 변경 (코디엠바이오컨소시엄 > (주)경남바이오파마)

- 2020년 06월 대표이사 황정훈 취임

- 2021년 04월 최대주주변경 (블루베리엔에프티 (구 경남바이오파마) > 천순영)

- 2021년 05월 최대주주변경 (천순영 > 정희석)

- 2022년 05월 최대주주변경 (정희석 > 이석산업개발 주식회사)

- 2022년 08월 자본금 증자 (증자 후 자본금 30,356백만원)

- 2022년 09월 ㈜더코디로 사명 변경

- 2022년 10월 무상감자 (감자 후 자본금 1,517백만원)

- 2022년 12월 소액공모 유상증자 (증자 후 자본금 1,607백만원)

- 2023년 07월 유상증자 (증자 후 자본금 2,018백만원)

- 2023년 08월 유상증자 (증자 후 자본금 2,374백만원)

- 2024년 11월 유상증자 (증자 후 자본금 2,580백만원)

3. 자본금 변동사항

자본금 변동추이

| (단위 :원, 주 ) |

| 종류 | 구분 | 당분기말 (2025년 1분기) |

26기 (2024년말) |

25기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 5,160,722 | 5,160,722 | 4,748,398 |

| 액면금액 | 2,580,361,000 | 2,580,361,000 | 2,374,199,000 | |

| 자본금 | 2,580,361,000 | 2,580,361,000 | 2,374,199,000 | |

| 우선주 | 발행주식총수 | - | - | -- |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 2,580,361,000 | 2,580,361,000 | 2,374,199,000 |

4. 주식의 총수 등

주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | - | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 298,219,870 | - | 298,219,870 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 293,059,148 | - | 293,059,148 | - | |

| 1. 감자 | 57,676,808 | - | 57,676,808 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 235,382,340 | - | 235,382,340 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 5,160,722 | - | 5,160,722 | - | |

| Ⅴ. 자기주식수 | 27,277 | - | 27,277 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 5,133,445 | - | 5,133,445 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | 27,277 | - | - | 27,277 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | - | 27,277 | - | - | 27,277 | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 07월 11일 | 임시주총 |

제2조(목적) 29. 2차전지 케이스 제조 및 판매 30. 연료전지 ESS 제조 및 판매 31. 전기 자동차밧데리팩 및 주변장치 제조 및 판매 32. 상품 도,소매 판매 및 상품중개업 33. 기타 위에 부대되는 사업 일체 |

사업목적추가 |

| 2022년 09월 30일 | 임시주총 |

제1조(상호) 이 회사는 “주식회사 더코디”라 한다. 영문으로는THE CODI Co., LTD. 으로 표기한다. |

상호변경 |

| 2023년 03월 31일 | 정기주주총회 |

제2조(목적) 33. 부동산 개발업 및 분양, 분양대행업 34. 부동산 관련 컨설팅 및 경영컨설팅 35. 부동산 위탁판매 및 대행업 36. 국내, 국외 부동산 거래 알선 및 판매업 37. 주거용, 비주거용 건물 건설업 38. 주택건설업, 대지조성업 39. 건강기능식품 제조, 가공, 판매업 40. 건강보조식품 제조, 가공, 판매업 41. 건강식품 제조, 가공, 판매업 42. 먹는샘물 제조, 판매 및 유통업 43. 주류 제조 및 판매, 유통업 44. 식품 첨가물 수입, 제조, 판매, 유통업 45. 주류, 효소, 식품첨가물, 도소매업 46. 음식료품 제조업 48. 영화제작 및 배급 및 수입업 |

사업다각화 |

| 2023년 10월 27일 | 임시주주총회 | 제2조(목적) 55. 민생용 및 통신기용 각종코일, 변성기와 이에 관련된 부품의 제조, 판매업 56. 전자제품, 부품의 제조, 판매 및 해외에의 PLANT 시설 수출사업 57. 컴퓨터주변기기, 통신기기관련제품 제조 및 판매업 58. 인터넷 관련 장비 제조 및 판매 59. 기타 법률 및 정부가 승인한 관련 사업 60. 위각호와 관련된 통신판매, 전자상거래, 온라인 판매업 61. 위 각항에 부대되는 무역, 수출입, 및 도소매업 62. 기타 위에 부대되는 사업 일체 |

신규사업 추진을 위한 목적추가 |

| 2024년 02월 14일 | 임시주주총회 | 제2조(목적) 62. 전자칠판 개발, 제조 및 판매업 63. 전자교탁 개발, 제조 및 판매업 64. 터치 디스플레이를 적용한 제품 개발, 제조 및 판매업 65. 이러닝(전자학습) 솔루션 공급업 66. 멀티미디어 교육장비 도.소매업 67. 시스템통합(SI) 및 에이아이(AI)소프트웨어 개발 및 판매업 68. 소프트웨어 자문업 69. 웹사이트 구축업 70. 정보통신 관련 공사업 71. 컴퓨터 정보처리 관련 교육 및 공급업 72. 온라인 서비스업 73. 목재, 금속, 기타가구제조업 74. 실내 장식업 75. 산업용로봇, 에이아이(AI)산업용 로봇 제조업 76. 반도체 제조용 기계 제조업 77. 디스플레이 제조용 기계제조업 78. 제조업(통신기기, 컴퓨터 및 주변기기, 태블릿 피씨(PC) 및 주변기기, 스크린, 터치스크린, 디지타이저, 사이버컴퓨터보드, 디브이알, 폐쇄회로카메라, 웹전송장비, 판서모니터) 79. 기타 위에 부대되는 사업 일체 |

사업다각화 |

사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | LCD 장비 제조 및 판매 | 미영위 |

| 2 | 반도체 장비 제조 및 판매 | 영위 |

| 3 | 유기발광다이오드 장비 제조 및 판매 | 미영위 |

| 4 | 프린트 기판 장비 및 액정표시장비/플라즈마 표시 장비용 노광기 제조 판매 | 미영위 |

| 5 | 위 사업과 관련 제품의 수입 판매, 개조 개선, 유지 보수 | 미영위 |

| 6 | 연구개발 및 연구 용역 서비스 | 미영위 |

| 7 | 수출입 및 무역업 도, 소매 | 영위 |

| 8 | 부동산 매매 및 임대업 | 미영위 |

| 9 | 생명공학 제품의 연구개발 사업 | 미영위 |

| 10 | 생명공학 제품의 제조 및 판매 업무 | 미영위 |

| 11 | 생명공학 제품의 수출입 업무 | 미영위 |

| 12 | 생명공학 제품의 위탁 생산 업무 | 미영위 |

| 13 | 생명공학 연구 용역업 | 미영위 |

| 14 | 화장품 생산 및 판매업 | 미영위 |

| 15 | 세포 보관 및 공급업 | 미영위 |

| 16 | 의약품 및 의약외품 등의 연구개발, 제조, 판매 및 수출입업 | 미영위 |

| 17 | 의료기기 연구개발, 제조, 판매 및 수출입업 | 미영위 |

| 18 | 생명과학과 관련된 투자 및 컨설팅업 | 영위 |

| 19 | 국내외 헬스케어 관련 사업 | 미영위 |

| 20 | 의료 및 미용기구 관련 렌탈사업 | 미영위 |

| 21 | 화장품 원료 등의 제조 및 판매 | 미영위 |

| 22 | 각종 건축자재 제조 및 가공 판매업 | 영위 |

| 23 | 조명관련 제조, 판매, 설치 등의 관련 사업 일체 | 미영위 |

| 24 | 신약 연구개발 및 제조 판매 | 미영위 |

| 25 | 미생물 배양 및 신물질 개발 등 이에 따른 기술 용역업 | 미영위 |

| 26 | 의약품 가공, 수탁, 제조설비 및 기구 임대업 | 미영위 |

| 27 | 항암바이러스 및 유전자치료제 개발, 제조 및 판매 | 미영위 |

| 28 | 세포치료제의 개발, 제조 및 판매 | 미영위 |

| 29 | 2차전지 케이스 재조 및 판매 | 미영위 |

| 30 | 연료전지 ESS 제조 및 판매 | 미영위 |

| 31 | 전기 자동차 밧데리 팩 및 주변장치 제조 및 판매 | 미영위 |

| 32 | 상품 도,소매 판매 및 상품 중개업 | 영위 |

| 33 | 부동산 개발업 및 분양, 분양 대행업 | 미영위 |

| 34 | 부동산 관련 컨설팅 및 경영컨설팅 | 미영위 |

| 35 | 부동산 위탁판매 및 대행업 | 미영위 |

| 36 | 국내, 국외 부동산 거래 알선 및 판매업 | 미영위 |

| 37 | 주거용, 비주거용 건물 건설업 | 미영위 |

| 38 | 주택건설업, 대지조성업 | 미영위 |

| 39 | 건강기능식품 제조, 가공, 판매업 | 미영위 |

| 40 | 건강보조식품 제조, 가공, 판매업 | 미영위 |

| 41 | 건강식품 제조, 가공, 판매업 | 미영위 |

| 42 | 먹는샘물 제조, 판매 및 유통업 | 미영위 |

| 43 | 주류 제조 및 판매, 유통업 | 미영위 |

| 44 | 식품 첨가물 수입, 제조, 판매, 유통업 | 미영위 |

| 45 | 주류, 효소, 식품첨가물, 도소매업 | 미영위 |

| 46 | 음식료품 제조업 | 미영위 |

| 47 | 방송프로그램 제작 및 배급업 | 미영위 |

| 48 | 영화제작 및 배급 및 수입업 | 미영위 |

| 49 | 인터넷방송, 미디어사업 및 그와 관련된 콘텐츠 제작 및 유통, 서비스업 | 미영위 |

| 50 | 광고 제작 및 대행업 | 미영위 |

| 51 | 공연이벤트 기획 및 알선업 | 미영위 |

| 52 | 스포츠, 연예인 등 공인 에이전시업 | 미영위 |

| 53 | 음악콘텐츠, 음원, 음반 및 게임을 제작, 유통, 판매사업 | 미영위 |

| 54 | 해외구매 및 판매대행업 | 미영위 |

| 55 | 민생용 및 통신기용 각종 코일, 변성기와 이에 관련된 부품의 제조, 판매업 | 영위 |

| 56 | 전자제품, 부품의 제조, 판매 및 해외에의 PLANT 시설 수출 사업 | 영위 |

| 57 | 컴퓨터주변기기, 통신기기관련제품 제조 및 판매업 | 미영위 |

| 58 | 인터넷 관련 장비 제조 및 판매 | 미영위 |

| 59 | 기타 법률 및 정부가 승인한 관련 사업 | 미영위 |

| 60 | 위 각호와 관련된 통신판매, 전자상거래, 온라인 판매업 | 영위 |

| 61 | 위 각항에 부대되는 무역, 수출입, 및 도소매업 | 영위 |

| 62 | 전자칠판 개발, 제조 및 판매업 (2024년 2월 14일 개정) | 영위 |

| 63 | 전자교탁 개발, 제조 및 판매업 (2024년 2월 14일 개정) | 미영위 |

| 64 | 터치 디스플레이를 적용한 제품 개발, 제조 및 판매업 (2024년 2월 14일 개정) | 미영위 |

| 65 | 이러닝(전자학습) 솔루션 공급업 (2024년 2월 14일 개정) | 미영위 |

| 66 | 멀티미디어 교육장비 도, 소매업 (2024년 2월 14일 개정) | 미영위 |

| 67 | 스템 통합(SI) 및 에이아이(AI) 소프트웨어 개발 및 판매업 (2024년 2월 14일 개정) | 미영위 |

| 68 | 소프트웨어 자문업 (2024년 2월 14일 개정) | 미영위 |

| 69 | 웹사이트 구축업 (2024년 2월 14일 개정) | 미영위 |

| 70 | 정보통신 관련 공사업 (2024년 2월 14일 개정) | 미영위 |

| 71 | 컴퓨터 정보처리 관련 교육 및 공급업 (2024년 2월 14일 개정) | 미영위 |

| 72 | 온라인 서비스업 (2024년 2월 14일 개정) | 미영위 |

| 73 | 목재, 금속, 기타가구제조업 (2024년 2월 14일 개정) | 미영위 |

| 74 | 실내 장식업 (2024년 2월 14일 개정) | 미영위 |

| 75 | 산업용로봇, 에이아이(AI)산업용 로봇 제조업 (2024년 2월 14일 개정) | 미영위 |

| 76 | 반도체 제조용 기계제조업 (2024년 2월 14일 개정) | 영위 |

| 77 | 디스플레이 제조용 기계제조업 (2024년 2월 14일 개정) | 영위 |

| 78 | 제조업(통신기기, 컴퓨터 및 주변기기, 태블릿 피씨(PC) 및 주변기기, 스크린, 터치스크린, 디지타이저, 사이버컴퓨터보드, 디브이알, 폐쇄회로카메라, 웹전송 장비, 판서모니터) | 영위 |

| 79 | 기타 위에 부대되는 사업 일체 | 영위 |

1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2024.02.14 | 62. 기타 위에 부대되는 사업 일체 | 62. 전자칠판 개발, 제조 및 판매업 |

| 추가 | 2024년 02월 14일 | - | 63. 전자교탁 개발, 제조 및 판매업 64. 터치 디스플레이를 적용한 제품 개발, 제조 및 판매업 65. 이러닝(전자학습) 솔루션 공급업 66. 멀티미디어 교육장비 도.소매업 67. 시스템통합(SI) 및 에이아이(AI)소프트웨어 개발 및 판매업 68. 소프트웨어 자문업 69. 웹사이트 구축업 70. 정보통신 관련 공사업 71. 컴퓨터 정보처리 관련 교육 및 공급업 72. 온라인 서비스업 73. 목재, 금속, 기타가구제조업 74. 실내 장식업 75. 산업용로봇, 에이아이(AI)산업용 로봇 제조업 76. 반도체 제조용 기계 제조업 77. 디스플레이 제조용 기계제조업 78. 제조업(통신기기, 컴퓨터 및 주변기기, 태블릿 피씨(PC) 및 주변기기, 스크린, 터치스크린, 디지타이저, 사이버컴퓨터보드, 디브이알, 폐쇄회로카메라, 웹전송장비, 판서모니터) 79. 기타 위에 부대되는 사업 일체 |

2. 변경 사유

신규 사업 추진을 위한 목적 변경

정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 62 | 전자교탁 개발, 제조 및 판매업 | 2024.02.14 |

| 63 | 터치 디스플레이를 적용한 제품 개발, 제조 및 판매업 | 2024.02.14 |

| 64 | 터치 디스플레이를 적용한 제품 개발, 제조 및 판매업 | 2024.02.14 |

| 65 | 이러닝(전자학습) 솔루션 공급업 | 2024.02.14 |

| 66 | 멀티미디어 교육장비 도.소매업 | 2024.02.14 |

| 67 | 시스템통합(SI) 및 에이아이(AI)소프트웨어 개발 및 판매업 | 2024.02.14 |

| 68 | 소프트웨어 자문업 | 2024.02.14 |

| 69 | 웹사이트 구축업 | 2024.02.14 |

| 70 | 정보통신 관련 공사업 | 2024.02.14 |

| 71 | 컴퓨터 정보처리 관련 교육 및 공급업 | 2024.02.14 |

| 72 | 온라인 서비스업 | 2024.02.14 |

| 73 | 목재, 금속, 기타가구제조업 | 2024.02.14 |

| 74 | 실내 장식업 | 2024.02.14 |

| 75 | 산업용로봇, 에이아이(AI)산업용 로봇 제조업 | 2024.02.14 |

| 76 | 반도체 제조용 기계 제조업 | 2024.02.14 |

| 77 | 디스플레이 제조용 기계제조업 | 2024.02.14 |

| 78 | 제조업(통신기기, 컴퓨터 및 주변기기, 태블릿 피씨(PC) 및 주변기기, 스크린, 터치스크린, 디지타이저, 사이버컴퓨터보드, 디브이알, 폐쇄회로카메라, 웹전송장비, 판서모니터) | 2024.02.14 |

| 79 | 기타 위에 부대되는 사업 일체 | 2024.02.14 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 전자칠판개조및 판매업/ 매출유형의 다변화에 따른 목적 추가임.

2.시장의 주요 특성ㆍ규모 및 성장성

- 전자칠판이 직장과 교육 기관의 ‘디지털 협업’에 있어 필수적인 부분으로 인식 되어 혁신적인 솔루션으로 큰 변화를 이끌고 있음.

협업 회의 및 디지털 학습 환경 구축에 첨단 기술의 필요성이 강조되면서 세계 전자칠판 시장규모는 2027년까지 매년 7.6%로 성장하여 2027년에는 약 28억 달러(한화 약 3조 6천억원)에 달할 것으로 예상.

특히 교육 업계에서 첨단 학습기술의 채택이 증가함에 따라 예측 기간 동안 전 자칠판시장 규모는 점차 커질 것으로 추산되며 이러한 추세의 변화는 노트북, 태블릿 및 기타 스마트 장치의 보급이 증가함에 따라 점차 가속화될 전망

3.신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 투자계획 없음

4.사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

- 특이사항 없음

5. 기존 사업과의 연관성

- 기존 사업과 연관성 없음

6. 주요 위험

- 발생할 주요위험은 없음.

7. 향후 추진계획

- 특이사항 없음

8. 미추진 사유

- 특이사항 없음

II. 사업의 내용

1. 사업의 개요

주식회사 더코디(이하 “당사”)는 반도체 장비, LCD 장비 및 유기발광다이오드 장비의 제조/판매 등을 목적으로 1999년도 7월 27일자로 설립되었습니다. 본사는 충청남도 천안시 서북구 백석공단 2길 62에 소재하고 있으며, 2022년 10월 11일자로 사명을 주식회사 코디엠에서 주식회사 더코디로 변경하였습니다.

당사의 주력제품인 반도체, 디스플레이 장비의 경우 주로 삼성전자의 자회사인 세메스와 삼성디스플레이에 판매하고 있습니다.

또한 이에 안주하지 않고 신규 사업으로 국내외에서 신약개발 파이프라인을 지속적으로 발굴하고 이를 신속하게 글로벌 제약사와 공동개발 또는 라이선스-아웃을 할 수 있도록 하는 오픈 이노베이션 바이오 플랫폼 구축을 통해 수익을 극대화 할 계획입니다.

[디스플레이 및 반도체 장비 사업]

1. 사업의 개요

가. 회사의 현황

(1) 사업 개황

가) 사업의 내용

주식회사 더코디(이하 “당사”)는 반도체 장비, LCD 장비 및 유기발광다이오드 장비의 제조/판매 등을 목적으로 1999년도 7월 27일자로 설립되었습니다. 본사는 충청남도 천안시 서북구 백석공단 2길 62에 소재하고 있으며, 2022년 9월 30일자로 사명을 주식회사 코디엠에서 주식회사 더코디로 변경하였습니다.

당사의 주력제품인 반도체, 디스플레이 장비의 경우 주로 삼성전자의 자회사인 세메스와 삼성디스플레이에 판매하고 있습니다.

당사의 반도체 장비는 반도체 제조 전(前)공정에 사용되며, 세정장비와 도포/현상장비로 구성되어 있습니다.

디스플레이 장비는 FPD 제조공정 중 Glass를 건조하기 위한 장비로, Hot Plate와 Cold Plate가 장착되어 있어 HP/CP로 불리고 있습니다.

나) 설립배경 및 설립 이후 성장과정

- 설립배경

설립자 김광교는 삼성전자 초대 연구소장을 역임하고, 삼성전자 미국 법인의 연구소장을 역임하며 선진 반도체 기술을 습득하였으며, 국내 반도체 및 디스플레이 장비의국산화를 위한 삼성전자 및 대일본스크린(DNS)社와 합작법인인 KDNS(현, 세메스)를 설립하여 초대 대표이사로 취임하여 일본의 장비기술의 국산화를 진행하였습니다

이후 세메스를 퇴임 후 오에프티주식회사(현,더코디)를 설립하여, 디스플레이 라인에주요 장비인 노광기의 국산화를 하여 제조/판매 하고자 일본 노광기 제조업체인 JSE(JAPAN SCIENCE ENGINEERING CO., LTD.)와 합작투자 법인을 설립하게 되었습니다.

i) 회사 설립기 (1999년 ~2002년)

회사 창립 (1999년 7월) 당시 국내 삼성전자 경남양산 및 충남천안공장에 디스플레이 라인이 투자가 시작되는 시기로 오에프티(주)에서는 삼성전자의 노광기 수주를 받은 JSE의 OEM방식으로 노광기를 제조하여 납품을 하였습니다.

설립초기 노광기 제조 기술의 도입을 위하여 당사 엔지니어들이 JSE에 직접 가서 기술연수 교육을 장기적으로 받으며 기술습득을 하였습니다. 그리고, KDNS(현,세메스)의 반도체 장비인 COATER 및 세정기를 OEM으로 제작 납품을 하면서 장비 제조 기술에 대해 습득하며 기술력을 키우는 시기였습니다.

ii) 기술 도입기 (2002년 ~ 2005년)

회사 설립기에는 기술력 부족으로 삼성전자에 직접 납품을 하지 못하고 OEM방식으로 간접 납품을 하였으나, 지속적인 기술력 향상으로 삼성전자에 노광기를 직접 수주를 받아 납품을 하였습니다.

세메스에서는 반도체 OEM 제조의 기술력을 인정받아 직접 제작, 납품을 진행하게 되어 스피너 장비를 공급하기 시작하였고, 디스플레이 장비인 PHOTO LINE의 설비(OVEN, COATER, 물류LINE)를 OEM + ODM 방식으로 제조 납품하였습니다.

2004년에는 삼성SDI의 PDP LINE의 노광기 설비를 제조 납품도 시작하게 되었습니다. 2005년에 일본 HP/CP 제조사인 크린테크놀로지社와 기술제휴를 맺어 OEM방식으로 삼성전자 7세대 LINE에 HP/CP장비를 납품을 시작하였습니다

iii) 안정기 (2006년 ~ 2012년)

디스플레이 산업의 성장기에 접어들어 삼성전자 및 엘지디스플레이의 8세대 LINE이 투자가 대량 진행되면서 당사의 HP/CP 설비의 수주가 이어졌으며, OEM방식으로 납품되던 설비를 직접 설계 제작 납품하게 되어 안정기로 접어들었습니다.

특히, 2010년부터는 HP/CP 설비의 기술력을 인정받아 삼성전자로 HP/CP 장비의 공급은 당사의 장비를 대부분 공급을 하게 되었습니다. 세메스 반도체 장비개발에 함께 참여하였고, 세정장비 / 도포·현상장비의 OEM방식 공급을 시작하게 되었습니다.

iv) 현재 (2013년 ~ 현재)

삼성전자 반도체 투자(삼성 화성 16~17LIN 및 중국 시안등)가 진행되면서 당사 반도체 분야 매출(세정장비 및 도포·현상장비)가 크게 증가하였으며, 2015년부터는 신규 장비인 접착장비를 수주하여 OEM방식 공급을 시작하였습니다.

디스플레이는 HP/CP 장비의 독점적인 납품이 지속적으로 진행이 되고 있습니다.

신규 지점 (구미)에 관한 사항

i) 회사 설립기 ( 1973년 ~ 1995년 )

회사 설립 ( 1973년 9월 ) 당시 주요 고객사인 삼성전자, LG전자로부터의 Needs에 따라 양산성 및 채산성을 높이기 위해 생산기술과 원가개선 시기였습니다.

중국소재 대신전연 (천진) 전자유한공사를 설립하고, 품질보증의 차원에서 ISO-9001을 획득했습니다.

ii) 회사 성장기 ( 1996년 ~ 2009년 )

회사 성장단계로 고객사의 확장차원에서 중국, 태국법인 설립하여 본사지원 및 현지에서 삼성전자로 직접 판매를 시작함으로 경쟁력 및 수익성 창출하게 되었습니다.기존 Transformer 단품공급에서 PCBA 모듈개발을 LG PDP와 진행하여, 기술력, 생산능력을 인증받아 2005년부터 3년간 DC-DC Converter Module을 공급하였습니다. 관련하여 SMPS 분야로 확대하여 PLC 설비의 모듈을 LS Electric으로 추가 진행되면서,부품과 모듈을 동시 공급게 되었고 당시 최대 매출을 달성하였습니다.

2005년 무역의날 1,000만불 수상 및 지이티플러스 주식회사로 상호가 변경되었습니다.

iii) 회사 안정기 ( 2010년 ~ 현재 )

신규 전장사업 진출을 위해 IATF 16949 인증획득 후 니덱모빌리티 (구 오므론)로 Inverter Trans 및 브레이크 시스템에 적용되는 무접점 스위칭 Inductor를 공급하였습니다.

기존 스위치의 장기 사용시 마모로 인한 제한적인 부품을 전자기적 특성을 활용함으로써 기술력을 인증 받아 양산에 성공 및 인증받아 특허등록 완료하였습니다.

전기차분야로 본격적인 진입을 하면서 전기차 충전시스템에 소요되는 OBC 및 Inverter 부품을 LG Magna를 통해 End User GM, Stellantis, Honda 및 HKMC로 공급하고 있습니다.

2024년 천안시 서북구 소재 (주)더코디에 흡수 합병되어 (주)더코디 구미지점으로 변경되었습니다.

(2) 제품 설명

1) 세정장비

- Slilicon Wafer의 Etching, Cleaning, Rinse, Dry를 목적으7로 하는 세정 장비

- Option별 다양한 Nozzle 구성 가능으로 여러 공정에 활용 가능

2) 도포·현상장비

- 반도체 Photo Lithography(노광) 제조 공정 중, Coating process(감광액 도포)와 Develop process(현상), Baking 공정을 복합적으로 운영할 수 있는 장비

3) HP/CP

- 디스플레이 FPD 제조 공정 중 단계별로 Glass에 인쇄된 감광액을 안정된 분위기와 정밀한 온도 제어 상태에서 정해진 온도 Profile에 따라 건조시키는 장비

4) 접착장비

- 웨이퍼 다이를 stem이나 lead frame에 본딩하는 다이 본딩 장비

- Sorting 된 Chip을 고속으로 Lead frame 에 접착시키는 장비

- 타사 대비 2분의 1수준의 Tack time 보유(15년 Launching)

(3)사업구조

가) 원재료 수급상황

1) 주요 원재료의 조달원(국내/해외)

A) 구매품, 모터, 밸브, LM, 히터

반도체/디스플레이 장비의 핵심부품은 수입 의존도가 높은 것이 현실입니다. 당사는장납기, 특별주문 등에 대응하기 위하여 제품의 표준화 및 규격화로 적정재고확보, LOT 발주시스템(즉시 수요가 아닌 영업정보에 따른 수요를 감안한 발주)등 체계적이고 안정적인 발주시스템을 확립하였습니다.

B) 가공품 및 프레임/제관

당사 원재료 중 가공품 및 프레임/제관 부품이 중요한 부분을 차지하고 있습니다. 가공품 및 프레임/제관 부품은 계획(LOT) 발주를 함으로서 자재공급업체가 자재공급을 위한 준비 및 작업시간을 감소시킴으로써, 결국 자재공급업체의 생산성 향상으로 이어져 구매단가가 인함됨은 물론 적소적기에 공급받음으로서 공간의 효율적 활용 및 고객납기준수 등 경쟁력을 강화하고 있습니다. 또한 일반가공 부품은 협력업체를 정예화, 전문화함으로서 당사가 원하는 단가 및 공급시기에 받을 수 있음과 동시에 원자재 구입에 대한 원가절감은 물론, 당사 제품 생산성 향상에도 크게 기여하고 있습니다.

C) 공압자재

주요 공압부품은 수입부품을 사용하고 있으나, 주변 보조기능 부품은 국산품목을 사용함으로서 제작원가 상승분을 최소화하고 있습니다.

D) 전기자재

당사 고객의 경우 NC, SERVE 등 전기자재의 대부분을 일본 MAKER(미쯔비시, 후지, 오므론)를 지정하고 있습니다. 고객의 조건에 따라 유기적으로 대응하여 원가상승요인을 감소하기 위하여 향후 물량을 감안한 가격협의 및 유럽제품 가격비교를 통한 가격 절감 노력을 기울이고 있습니다.

E) 기타(볼트 등 소모성 자재)

장기간 공급해온 납품업체를 대상으로 월별 계획으로 원활하게 수급 받음으로서 제품생산을 위해 안정적인 확보를 하고 있습니다.

나) 주요 제품에 대한 생산 및 판매방식

당사의 제품은 대부분 고객주문에 의한 생산판매 방식으로 이루어지며, 주로 Turn-Key로 수주를 받은 업체(세메스, 케이씨텍 등)에 판매된 후 타사 장비와 함께 설치되어 최종매출처(삼성전자, 삼성디스플레이 등)로 납품 됩니다.

나. 시장현황

(1) 시장의 특성

가) 주요 목표시장

- 반도체

반도체 산업은 ‘산업의 쌀’ 또는 ‘경제의 인프라’로 불리며, 전자 정보통신, 자동차, 항공우주, 바이오 등 첨단산업에 걸쳐 핵심이 되는 기반산업으로 국가 경쟁력 향상에 지대한 영향을 주는 고부가가치 산업입니다. 당사는 반도체 공정 중 전공정의 세정(Cleaning, Rinse, Dry), 식각(Etching), 노광공정(Lithography) 장비를 제작하여 판매하고 있습니다.

[표. 기술 분류별 해당 제품 및 기술]

| 중분류 | 소분류 | 해당 제품 및 기술 |

| 반도체 소자 | 메모리소자 | 휘발성메모리, 비휘발성메모리, 이어징메모리 등 |

| 파운드리소자 | MOSFET 로직소자, 이머징 로직소자, 전력 소자, 센서 소자 등 | |

| 반도체 공정/장비 | 반도체 공정 | 전공정, 후공정, 파운드리공정, 테스트&검사 공정, 패키징 공정 등 |

| 반도체 장비 | 레소그래피 장비, 증착 장비, 에칭 장비, 연마/세정 장비, 열처리/산화/이온주입 장비, 테스트 장비, 검사 장비, 패키징 장비, 계측 장비 등 | |

| 반도체 소재 | 웨이퍼, 노광 소재, 공정 소재, 패키징 소재 등 | |

| 반도체 부품 및 핵심 기술 | 공정 부품, 컨트롤 부품, 이송 부품 등 |

반도체는 전자제품의 필수 부분품으로서 컴퓨터, 통신장비 및 통신시스템, 자동차, 가전제품, 산업기계 그리고 컨트롤 시스템 등과 같이 그 활용도가 대단히 광범위합니다. IT산업의 비약적인 발전으로 주 수요처인 PC 시장 이외에 휴대폰, 디지털 TV를 비롯한 다양한 기기로 수요처가 확산되고 있으며, 이에 따라 반도체 장비도 그 용도가 점차 다양화, 정밀화 되어가고 있는 추세입니다. 당사의 주력제품인 세정장비, 도포·현상장비의 경우도 Cleaning, 노광뿐만 아니라 고객의 주문에 맞춰 다양한 Option으로 구성이 가능하여, 여러 공정에 활용이 가능합니다

-디스플레이

디스플레이 기기는 인간이 볼 수 있도록 다양한 정보를 화면으로 구현해주는 영상표시장치로서 디스플레이산업은 정보통신시대의 핵심산업입니다. 디스플레이의 종류에는 기존의 CRT(Cathod Ray Tube;브라운관)와 FPD(Flat Panel Display;평판디스플레이)가 있으며, FPD는 LCD (Liquid Crystal Display), PDP(Plasma Display Panel), OLED(Organic Light Emitting Diodes)로 구분할 수 있습니다.

디스플레이 제조장비사업의 경쟁상황은 생산기술과 설비기술이 불가분의 관계에 있기 때문에 대체로 극히 제한적인 양상을 보이고 있습니다. 따라서 수준 높은 기술력을 바탕으로 우수한 품질과 비밀 유지 및 지속적인 신뢰 형성을 담보할 수 있는 기업만이 장기적으로 안정적인 수요업체의 지위를 누릴 수 있는 특성이 있습니다. 또한 생산라인의 지속적인 개선 측면에도 초기부터 생산공정 개발에 참여하여 생산설비를공급해 온 장비업체는 해당 설비의 Up-Grade와 A/S에 있어서도 매우 큰 경쟁력을 이미 갖추고 있으므로 고객사와 서로 Win-Win하는 관계를 지속할 수 있습니다.

나) 산업의 연혁

- 반도체

산업통상자원부의 자료에 의하면 한국 반도체산업의 발전을 도입기, 성장기, 성숙기, 재도약기로 나누어 설명하고 있으며, 그 시기와 내용은 아래와 같습니다.

[표. 한국 반도체산업의 변천사]

| 구분 | 도입기 (1.0 시대) | 성장기 (2.0 시대) |

| 기간 | 60년 중반 ~ 80년 초반 | 80년 초반 ~ 90년 중반 |

| 키워드 | 기술도입과 기반구축 | 연구개발과 고속성장 |

| 주요 내용 |

- 최초 반도체기업 고미전자 설립 ('65) - 상공부, 전자공업육성계획 수립 ('81) - ETRI, 32K ROM 개발 ('82) |

- 삼성, 반도체 사업 본격개시 ('83) - 64M D램 세계 최초 개발 ('92) - 메모리 세계 2위 달성 ('96) |

| 구분 | 성숙기 (3.0 시대) | 재도약기 (4.0 시대) |

| 기간 | 90년 중반 ~ 현재 | 현재 ~ |

| 키워드 | 1위 수성과 다각화 | 창의적 혁신과 시장선점 |

| 주요 내용 |

- 시스템 반도체 기술개발 개시 ('98) - 메모리 세계 1위 달성 ('02) - 메모리시장 점유율 52% 달성 ('12) |

- M램 등 차세대메모리 상용화 추진 - SW-SoC 융합 개발 추진 - 한국형 모바일 CPU 코어 개발 추진 |

자료 : 한국반도체산업협회

-디스플레이

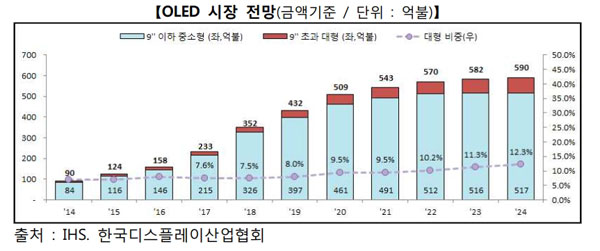

디스플레이산업은 멀티미디어 환경이 보편화되고, 정보인프라가 확대되는 바탕 위에 IT 기술의 발전 속도에 따라 급격하게 변화하고 있습니다. 기존의 디스플레이산업은 CRT(브라운관)가 오랜 기간동안 시장을 지배해 왔으나, 2000년 이후부터는 대형화 및 휴대의 어려움과 공간활용의 저조 및 높은 소비전력 등의 CRT가 갖는 단점을 극복한 FPD(평판디스플레이)가 디스플레이시장의 주역으로 자리바꿈 하였는데, 특히 FPD 중에서도 LCD가 지난 수 년간 모바일용 및 TV용 디스플레이시장을 점유해 왔습니다. 최근에는 LCD대비 화질, 응답속도 및 소비전력 등의 면에서 우수하며, Flexible 및 투명(Transparent) 디스플레이로의 진화가 가능한 OLED는 차세대 디스플레이로서, 우리나라 메이커들의 기술선도 하에 세계 최초로 상용화되었으며, 향후 지속적으로 성장하여 중장기적으로는 LCD와 함께 디스플레이 시장의 중요한 축을 이룰 것으로 전망됩니다. 모바일용 OLED는 이미 스마트폰 등에 상용화 되어 여러 메이커로 확산되는 등 모바일 기기의 OLED 패널 채택율이 증가하는 추이를 보이고 있으며, TV용 OLED는 최근에 새로이 시장에 진입한 상황으로서, 향후 업계의 지속적인 기술개발을 통한 양산체제 정착 등에 따른 대중화를 바탕으로 대형 디스플레이 부문의 성장을 주도할 것으로 전망됩니다.

다) 규제환경

1992년 리우 지구정상회의를 계기로 환경적으로 건전하고 지속가능한 개발 (ESSD) 를 달성하기 위하여 실천적 방법론의 하나로 환경경영이라는 새로운 경영패러다임이 등장하게 되었으며, EU는 2006년부터 전기·전자제품에 대한 납, 수은 등 6개 유해물질 사용을 제한하고 있고, 세계 각국에서도 이와 유사한 환경기준을 발효 또는 준비하고 있는 상황입니다. 이러한 환경을 중시하는 세계적인 추세로 인하여 반도체업계는 유해물질 규제에 대응하기 위한 기술개발 및 투자에 집중하고 있습니다. 당사가 속해 있는 장비산업의 경우 유해물질을 배출하는 제조공정이 없으며, 당사는 환경경영의 규격인증인 ISO 14001:2004를 2013년 4월 취득함으로써 환경적인 규제로 인한 경영활동의 문제점은 없다고 할 수 있습니다.

(2) 시장 규모 및 전망

가) 반도체

스마트폰과 태블릿PC의 지속적인 강세로 반도체 제조업체들의 메모리, 로직 및 무선기기의 생산 능력 확대로 인해 장기적으로 2019년까지 연평균 3.1% 성장해 3,894억 달러 규모에 이를 것으로 예상됩니다.

파운드리에서는 중국 상해 주정부가 주요 주주로 있는 SMIC가 파운드리 시장에서 4위를 차지하고 있고, 더불어 값싼 노동력을 바탕으로 스태츠칩팩, Jiangus, Tianshui 업체 등이 후공정 설비 분야에서 빠르게 성장하고 있습니다.

중국 업체들이 DRAM 산업에 진입하게 될 경우 국내의 반도체 장비와 소재 업체들의 성장이 예상됩니다. 현재 국내의 반도체 장비와 소재의 국산화율은 각각 21%와 49%입니다. 장비의 국산화율은 아직까지 21%에 불과하지만, 글로벌 3개사가 독점중인 Lithography 장비를 제외한 장비 국산화율은 50%에 달합니다. 따라서 Lithography 장비를 제외한 증착 등 전공정 핵심 장비는 상당히 국산화가 진행되었다고 볼 수 있습니다.

한편 국내 반도체 장비산업은 종합반도체 업체인 삼성전자와 SK하이닉스의 투자에 크게 영향을 받고 있습니다. 2012년 이후 지속적으로 투자 추이가 상승하고 있는 모습을 보이고 있으며, 삼성전자의 평택단지 투자(반도체 총 투자규모 25조원 예상)로 반도체 장비 업체는 향후 활황을 보일 것으로 예상됩니다.

나) 디스플레이

산업부가 선정한 13대 주력품목 중 하나인 디스플레이 산업은 전후방 연관효과가 큰 기술력 기반의 장치산업이며, 특히 차세대 디스플레이(OLED 및 마이크로LED)는 12대 신산업에 속해 미래먹거리로 주목받고 있습니다.

현재 LCD가 주류를 이루고 있는 세계 디스플레이 시장은 중국發 공급과잉으로 포화상태에 처해있으나, OLED가 신성장동력으로 부상하며 디스플레이 시장 성장을 견인할 전망이며, 전체 시장에서 OLED 비중은 18.6%('17년)였으나, 35.8%('20년)까지 증가할 전입니다 . LCD TV 수요는 성숙기에 진입하였고, 교체수요 중심으로 한자리수 성장률이 안정화되고 있는 추세입니다.

이러한 시점에서 플렉서블 디스플레이의 발전은 성장성이 약화되고 있는 디스플레 산업에 새로운 성장동력이 될 것으로 보입니다.

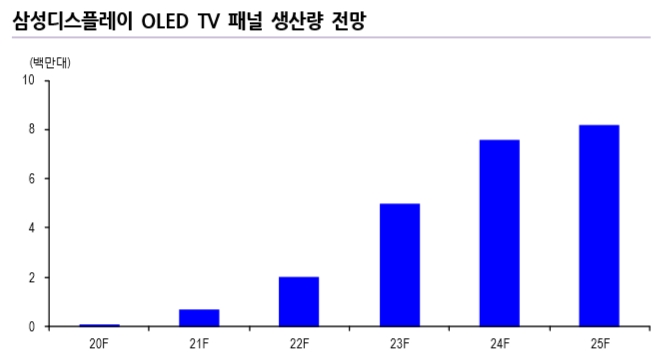

삼성디스플레이는 경쟁업체 대비 대형 OLED 패널 투자에 적극적이지 못한 상황이었으나, 2016년을 기점으로 대형 OLED 패널 투자 기조에 변화가 감지될 것으로 예상됩니다. 이는 대형 OLED 시장이 본격적으로 확대되기 전 과점화 심화 과정에서 주도적 지위를 선점해야 하기 때문인데, 특히 대형 패널 핵심 수요처인 TV시장에서OLED 성장은 분명 LCD에 대한 Cannibalization(자기잠식)을 의미합니다.

삼성디스플레이는 대형 OLED 패널 시장 내 주도적 지위 확보, 중화권 패널업체 기술 추격 미허용 등을 위해서라도 투자를 지연하지 않을 것으로 예상됩니다.

[그림.삼성디스플레이 대형OLED 생산규모 추정] (단위:백만대)

|

|

10413_3840_4827 |

출처: 삼성 디스플레이

주요 디스플레이 업체 대형OLED 라인 투자전망은 아래와 같습니다.

|

|

89879_79240_5455 |

다) 경기변동과의 관계 및 계절적 요인

반도체 산업은 전자, 정보통신, 기계, 자동차 등 국가 기간산업에 대한 기술적 파급효과가 큰 최첨단 고부가가치산업으로 Life Cycle이 짧은 기술 집약적 산업입니다. 반도체 산업은 대규모 설비투자와 연구개발 투자가 소요되는 산업이며, 전통적으로 세계 경제와 연동하면서 주기적으로 호황과 불황을 반복하는 경향을 보이고 있습니다. 그러나 최근에는 Non-PC, 모바일 기기 및 사물인터넷(IoT) 등 전반적인 응용시장의 확대와 전자제품에서 차지하는 반도체 비중이 지속 증대되고 있어 예전과 같은 시장 수급의 변동성은 점차 줄어들 것으로 전망되고 있습니다.

반도체 장비 시장은 반도체 산업과 시차를 두고 영향을 받는 것으로 알려져 있습니다. 반도체 산업은 일반경기변동으로 인한 IT제품 등의 수요증감에 직접적인 연관이 있으나, 반도체 장비산업은 대규모 자본이 투자되어야 하기 때문에 수요에 따라 즉각적인 공급이 어렵습니다. 따라서 일반 경기변동과 당사의 장비 매출에 주기적인 연관성은 일정하지 않다고 할 수 있습니다. 장비산업은 일반적으로 IT산업에 후행하는 모습을 보이고 있지만, 고객사의 투자와 재고현황, 기술의 발전에 따라 변동성을 보이고 있습니다.

디스플레이 산업은 '신제품 개발 → 양산 투자 및 출시 → 지속적인 투자 및 설비 증설을 통한 대량 생산 → 원가 절감 및 기술개발 → 가격하락 → 수요 증가 → 생산량 확대 → 보급률 확대 → 신제품 매력 감소'의 형태로 사이클을 형성하며 성장하고 있습니다. 디스플레이 산업의 변화를 살펴보면 과거 CRT에서 평면 브라운관, PDP, LCD, 최근 OLED까지 주력 상품 및 기술의 변화가 활발하게 이루어지며, 관련 업체들도 성장해 나가고 있습니다.

2012년 대형 LCD시황 부진이 장기화되면서 기존의 대형 패널업체는 LCD 투자 계획을 축소하거나 전면 취소하고 있으며 이로 인해 디스플레이 설비의 투자는 급감하게 되어 세계 디스플레이 업계의 신규 설비투자가 12년만에 최저치를 기록하였습니다.

최근 대형 평판 디스플레이의 주요 소비산업인 글로벌 TV시장이 성장 정체 현상을 보이고, 패널 가격이 가파른 하락세를 나타내고 있음에도 불구하고, 스마트폰과 태블릿 PC의 판매 강세와 고화질 패널 적용기기에 대한 수요 증가로 글로벌 패널제조업체들의 수익성이 2013년 3분기 이후 본격적인 회복세를 보이고 있습니다.

특히 중국 LCD 시장은 2015년 6,000만대 시장규모로 북미를 제치고 세계 최대 시장으로 자리 잡을 전망입니다. 중국의 LCD 산업 발전은 LCD 산업 내 변화로 그치지 않고, LCD 이후 디스플레이로 유력한 OLED의 성장을 촉진하는 계기가 될 것으로 예상되며, 국내 기업 중심으로 OLED 투자가 적극적으로 이루어질 경우, 이미 경쟁력을 갖춘 국내 장비업체들이 꾸준한 수혜를 입을 것으로 전망됩니다.

계절적 요인을 살펴보면 전통적으로 4/4분기 매출이 높은 양상을 보여 왔습니다. 제조장비의 경우 정해진 투자금 집행이 이뤄져야하기 때문에 4/4분기의 매출이 타 분기보다 높은 경향을 보입니다. 장치 SET UP 후 고객사의 Sign off 통하여 마지막 잔금이 지급되기에 해당 년도를 넘기지 않기 위하여 4/4 분기에 매출이 다소 높은 경향을 보이고 있습니다.

라) 제품의 라이프사이클

반도체 및 디스플레이 장비 산업은 신기술의 개발에 따른 수요에 따라서 새로운 제품의 출시가 빠르게 이루어집니다. 따라서, 한 제품의 Life-Cycle 은 다른 제조업의 Life-Cycle 주기에 비해 상대적으로 짧은 편이고, 지속적으로 기술 동향에 민감하게 대응해야 하는 특성을 가지고 있습니다.

HP/CP의 경우 신기술 개발을 위한 저세대급 DEMO 설비가 투자가 이루어지고 이후기술이 개발됨에 따라 각 공정에 따라 실제 양산 라인 투자가 이루어지게 됩니다. 현재 크게 LCD, OLED의 공정 라인이 진행 중에 있으며, 또한 평판 DISPLAY의 SIZE나 수율을 극대화하기 위하여 각 세대별로 라인 투자가 이루어지고 있습니다. 현재 국내에서는 8세대 (기판 SIZE 2200*2500)까지 투자가 이루어 졌습니다. 세계적으로보면 SHARP사가 2013년 일본 SHAKAI에 10세대 (기판 SIZE 2880*3130) 투자를 단행 하였으며, 최근 중국의 BOE사가 10.5세대 (기판 SIZE 2940*3370)투자를 공식화 하였습니다. 이에 국내의 SDC, LGD도 10세대 급 설비의 검토 단계에 들어갔습니다. Display 시장의 미래 시장 먹거리 확보를 위하여 각 국의 리딩 회사들이 잇단 투자를 기획 하고 있는 바 수요는 꾸준할 것이라고 판단됩니다.

다. 비교우위 사항

1) 크린룸

건물 총 1,872평중 1,212평의 10,000class급 크린룸( 반도체장비 제작용 크린룸 612평 / 디스플레이 제작용 대형 크린룸 600평)을 보유하고 있으며, 나노급 작업이 필요한 반도체 CLAEN, PHOTO설비의 생산뿐만 아니라, 디스플레이 대형화 장비도 제작이 가능하며, 지속적인 청정도 관리를 통한 제품의 품질 및 수율향상으로 양질의 제품 생산이 가능합니다.

[사진. 크린룸 전경]

|

|

크린룸전경 |

2) 다품종 설비 제작 경험

경쟁사는 단일 품목 위주의 설비 제작으로 OEM 제작 방식의 한계에 따라 반도체 산업의 싸이클에 따른 적응력이 낮으나 ㈜더코디는 단일 품종이 아닌 다품종 설비제작을 통한 다분야의 기술력을 보유함으로써 기존 설비에 대한 수주 확대 뿐만 아니라 신규설비 개발/제작을 통한 지속적인 시장확대를 도모할 수 있습니다.

또한, 반도체 전공정, 후공정, Display등 다양한 공정의 설비제작을 통해 각 공정의 성격 및 설비별 주요 구성에 대한 지식 및 기술력을 습득하고 있습니다.

3) 높은 접근성으로 빠른 대응

경쟁사 대비 고객사인 세메스에 근거리에 위치하여 세정장비 및 도포·현상장비제작 협력사 대비 고객사와 가장 근접해 있어 부적합/불합리 발생시 30분 이내에 조치가 가능하며, 긴급하게 발생되는 PART 수정 건 및 작업 건에 대하여 대응이 가능하여 제조/구매/설계그룹에서 긴급대응 측면에 대한 긍정적인 평가를 받고 대응하고 있습니다.

4) 뛰어난 품질 경쟁력

㈜더코디는 고객사 세메스에서 객관적인 기준으로 협력사를 평가하는 SQA(Supplier Quality Audit) 평가에서 세메스 전체 협력사 품질부분 우수한 점수 획득 하였습니다. SQA 평가의 목적은 생산 유형 別 품질 SYSTEM 구축 및 운영상태 점검을 통한 설비품질 양성과 지속적 유지관리로 SYSTEM 보완 및 정착화에 있습니다.

- 동일설비 제작 경쟁사 대비 우위

- SQA 품질 평가 우수 점수로 인한 설비 수주물량 배정 증가

- 타 경쟁사 대비 신속,정확한 진보 및 저력 함양

- 사내 품질 및 관리 SYSTEM 경쟁력 확보

5) EPR SCM(Supply Chain Management)

(주)더코디는 ERP 시스템내에 SCM(공급망관리)를 도입하여 협력업체와 실시간 정보를 주고받으며 자재 구매에 대한 최적의 process를 구연하였습니다. ERP SCM 도입으로 인하여 자재 적량의 공급이 되어 불필요한 과잉재고로 인한 비용을 줄일 수 있고, 다양한 공급망을 확보함으로써 공급자 의존율을 낮추어 원가절감이 용이하게 되었으며, JIT(Just In Time)이라는 적시공급을 실현할 수 있습니다.

또한, 회사 내 물류의 전체적인 흐름을 파악할 수 있고 통제할 수 있으며, 업무절차 및 처리시간은 공급자 내 각각의 프로세스들이 개별적으로 업무절차를 수립하여 수행 하는 것에 비해 상당히 간결하며 짧게 진행이 됩니다.

상호신뢰 관계를 형성하고 장기적인 비즈니스 파트너로서 우호적인 제휴관계를 구축하여 안정 적인 거래를 확보할 수 있으며. 그로 인해 더코디는 최적의 가격으로 더욱 좋은 품질의 필요한 상품을 공급 받을 수 있고, 거래처 또한 장기적인 구매자를 확보하는 것으로 안정적인 생산 활동을 벌일 수 있으며 , 또한 생산원가를 절감하면서 공급 상품의 수급조절을 개선하고 더 좋은 가격으로 공급하면서도 사업수익성을 개선하는 등의 효율성과 이익이 발생하게 되었습니다.

[신규사업]

1. 세계 의약품 시장

(1) 세계 의약품 시장 동향

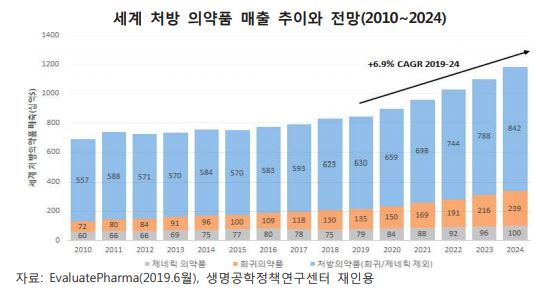

세계 처방 의약품 시장 규모는 2019년 약 8,440억 달러에서 2024년 1조 1,810억 달러로 연평균 약 6.9%의 고성장 전망(EvaluatePharma, 2019)으로 예상됩니다.

의약품은 의사 처방이 필요한 전문의약품(ETC, Ethical the Counter Drug)과 의사처방 없이 구입가능한 일반 의약품(OTC, Over the Counter Drug)으로 구분되며, 2010~2018년간 블록버스터급 의약품(연 매출액 10억 달러 이상) 특허만료에 따른 복제약 출시 등으로 처방 의약품 시장성장률이 둔화(연평균 2.3% 성장)한 데 비해 2019~2024년 성장률은 약 3배 증가할 것으로 예상됩니다.

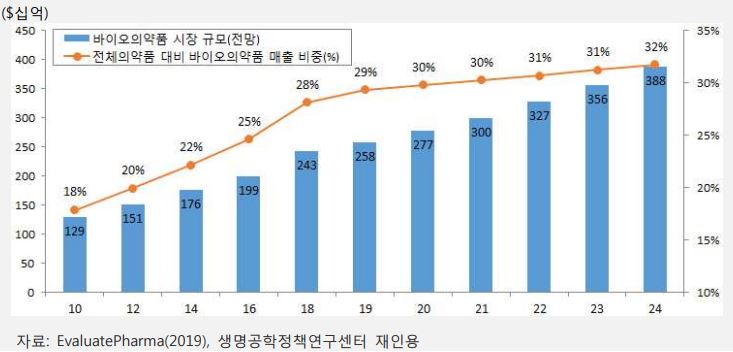

향후 처방의약품 시장은 희귀의약품이 주도하여 2024년 희귀의약품 시장규모는 현재의 2배인 2,400억 달러 수준으로 증가하여, 전체 처방 의약품 매출의 약 20% 차지 전망 세계 의약품 시장에서 바이오의약품 시장 비중이 지속 증가하여, 2010년 18%에서 2018년 28%, 2024년에는 32%를 차지할 것으로 전망(EvaluatePharma, 2019)합니다.

의약품은 제조방식에 따라 합성의약품과 바이오의약품으로 분류되는데, 최근 생명공학 기술 발전에 힘입어 바이오의약품 시장 급증에따라, 2018년 기준 전체 의약품 시장(처방의약품+일반의약품)은 8,640억 달러인데 이 중 바이오의약품 시장이 2,430억 달러로 전체 의약품 시장의 28%로 추정됩니다.

바이오의약품 시장은 향후 5년(19~’24년)간 연평균 8.5%의 고성장을 지속하여, 2024년 시장규모가 3,880억 달러에 달할 것으로 예상됩니다.

세계 바이오의약품 매출액 추이와 전망(2010~2024)

|

|

의약품 |

이러한 세계 의약품 시장의 급격한 확대는 최근의 산업 환경 변화에 따른 영향으로 볼 수 있다. 세계적인 인구고령화 추세에 따라 치매, 중풍, 파킨슨병 등 노인성장질환에 대한 치료 수요가 빠르게 증가하고 있다. 세계보건기구(WHO)는 2020년경 고혈압, 당뇨, 관절염 등 만성질환이 전 세계 질병의 70%를 차지할 것이라는 전망을 내놓은 바 있다. 이와 함께, 소득증대 및 생활패턴의 변화등 삶의 질 향상으로 인해 건강검진 및 유지를 위한 의료분야의 지출이 크게 확대되고 있다.

(세계 처방의약품 추이 및 전망)

|

|

처방의약품 |

향후 5년간 글로벌 제약시장은 매년 4.8% 성장해 2019년에 이르러 1조 2,986억 달러에 달할 것으로 추정됩니다. 유럽 및 일본은 세계시장 성장률을 하회하는 최대 4%의 저성장 추세가 유지될 것으로 보이며, 북미, 아시아/아프리카/호주 및 중남미 지경은 세계시장의 약 2배에 달하는 성장을 이어나갈 것으로 예측됩니다.

(2) 치료 분야별 의약품 시장

향후 질환별 의약품 시장 분포도는 지금과 다른 모습의 지도가 형성되어 있을 전망입니다. 바이오 의약품의 발달과 각종 혁신적인 치료제의 등장으로 기존 치료제 시장에서는 효과가 적었던 난치성 질환 관련 시장이 점차 커질 것으로 예상됩니다. 그리고 전세계적으로 점차 고려화가 진행되고 영양상태가 좋아지면서 암이나 당뇨관련 치료시장이 커질것으로 보입니다. 또한 사전 예방이 중시 되고 웰빙의 영향으로 백신 시장의 규모와 성장률이 이전보다 더 커질 전망입니다.

(3) 당사의 주요 현황

[브이맥이뮤노테크]

브이맥 이뮤노테크는 최근 식생활의 서구화로 발생하는 염증성 대장염과 인구 노령화로 인한 만성질환(당뇨, 심장병)이 증가하는 상황에서 부작용을 최소화하고 효능을 증대시키는 신약 개발을 목표로 설립되었습니다.

브이맥 이뮤노테크의 핵심 연구진이 보유한 면역 치료법은 한국연구재단의 2017년도 중견연구 신규 신청과제로 선정되었으며, 과제명은 ‘항산화 복합체(MAC)를 이용한 생체 내 항산화 네트워크 활성 조절에 기반을 둔 바이러스 감염 및 만성 염증 질환의 효과적 예방 및 치료법 확립’입니다.

브이맥 이뮤노테크의 주요 핵심기술은, 3대 항산화 물질인 비타민C, 비타민E, 글루타치온과 천연물 유래 신약 후보 물질의 조합을 통해 안정성과 항산화, 항종양, 항염 효능이 증대된 물질을 이용한 질환 치료를 가능케 합니다.

브이맥 이뮤노테크는 한국인 4대 호발 종양(위암, 간암, 폐암, 대장암)과 난치성 4대 종양(췌장암, 유방암, 난소암, 피부암)의 항암내성 극복 기술을 개발하는 것이 최우선 목표입니다.

브이맥 이뮤노테크를 통해 면역치료제 시장에 진출하게 된 더코디는 임상시험 허가신청(IND)을 2018년도 하반기까지 우선적으로 완료하고, 임상 시험과 다국적 제약사로의 관련 기술 라이선싱 아웃을 진행한다는 계획입니다.

(페프로민바이오)

페프로민바이오는 자본금 USD 3.2Mil의 미국 소재 small biotech로 전세계 바이오 시장 중 가장 큰 비중을 차지하는 항암 시장 Main Trend인 차세대 CAR-T를 개발 중입니다.

현 City of Hope(2017년 FDA 승인된 Kite Pharma와 Juno Therapeutics CAR-T 치료제의 생산 및 임상을 담당한 곳)의 암센터 부사장이자 현 미 FDA 항암제 자문단 10인 중 한명, 2016년 삼성 호암 의학상을 수상한 래리곽 박사와 2011년 노벨 생리 의학상을 수상한 브루스 보이틀러 박사를 주축으로 사업을 이끌어 가고 있습니다.

미국회사인 페프로민 바이오가 개발 중인 CAR-T 치료제는 환자 본인의 면역세포(T세포)를 추출, 유전공학적 기술을 통해 더욱 강한 면역세포로 만든 후 다시 환자에 주입함으로써 암세포를 공격하고 사멸시킨다. 2011년 만성 백혈병 환자 완치에 성공하면서 세상에 이름을 알린 CAR-T 치료제는 새로운 암세포가 발생해도 끝까지 암세포를 찾아서 파괴한다는 장점이 있어 현재까지 암 치료제 중 가장 진화한 형태로 평가되고 있습니다.

페프로민바이오의 주요 파이프라인인 CAR-T는 기존 CD19를 타겟하는 CAR-T가 아닌 BAFF-R을 타겟하는 유일한 치료제입니다. 현재까지의 임상데이터에 따르면 기존 CD19 CAR-T과 병용하여 투여했을때 기존보다 특출난 효능을 보이고 있으며 단독으로 투여하였을때도 완전견해에 가까운 효능을 보였습니다. 당사의 지분율은 약 11% 입니다.

(신규사업 관련)

1. 글로브 사업

가. 시장현황

현재 전 세계 일회용 장갑 시장은 천연고무(라텍스), NBL(니트릴), PVC(플라스틱)로 만든 제품이 시장을 3등분 하고 있는데, 시장점유율에선 NBL 33%, 천연고무 장갑 32%, PVC 30% 및 기타소재 등으로 NBL이 미세하게 선두자리에 서며 일회용 장갑산업의 견인차 역할을 하고 있습니다.

니트릴 장갑의 원료인 NBL(니트릴 라텍스)을 다룰 수 있는 화학업체는 전 세계적으로 신토머, 일본의 제온, 중국의 난텍스, 한국의 금호석유화학, LG화학 제품이 있습니다.

국내 라텍스와 니트릴을 소재로 한 일회용 장갑의 수요가 예전에는 병원, 연구소, 수준 높은 식품업체와 반도체기업의 크린룸 등에서 사용하는 전문위생용품으로 인식되어 왔으나, 위생에 대한 사회적 의식 수준이 빠르게 높아지고 라텍스. 니트릴 장갑의 우수성이 일반인들에게 빠르게 알려지며, 일반 가정에서도 다양한 목적으로 사용하는 대중적인 위생장갑으로 변화하고 있습니다.

우리나라에서는 1년간 1인당 사용하는 일회용 장갑이 5장 정도에 그치지만, 위생의 중요성을 강조하는 선진국에서는 1년에 100여 장 정도의 사용량으로 그 사용 규모 역시 확대되고 있고, 현재 COVID19 사태로 인해 개인위생의 필수품이 된 마스크 다음으로, 손에 대한 위생의 중요성과 교차감염 방지에 대한 경각심이 라텍스. 니트릴 장갑에 대한 폭발적 수요 증가를 가져오고 있습니다.

특히, 니트릴 장갑의 경우, 2020년 예상 소비량이 2000억장 규모로 전체 시장 규모가 늘어나 미래를 견인할 촉망받는 소재로 꼽히고 있습니다.

나. 장갑의 종류 및 특징

라텍스 장갑은 태국, 말레이시아 등지에서 생산되는 천연고무를 소재로 제작되어, 탄성이 좋아 전통적으로 치과 등의 병원에서 진료용으로 가장 선호해 온 일회용 장갑이며, 현재도 대부분의 병원에서 라텍스 장갑을 선호하고 있다. 천연고무 성분의 장갑은 피부가 민감한 사용자가 사용할 경우 특유의 단백질 알러지 반응을 겪을 수 있는 한가지 단점을 가지고 있습니다.

니트릴 장갑에 사용되는 소재인 니트릴 부타디엔 러버 라텍스(Nitrile Butadiene Rubber Latex)는 천연고무(라텍스) 원료에 다른 화학 원료를 섞어 만든 NBL(니트릴 라텍스)로 만들어져 알레르기로부터 자유로우며, 천연 고무(라텍스)장갑과 비교해 20% 강화한 강도도 갖췄으며 2.5배 오래 사용할 수 있다.

.니트릴은 단백질 알레르기 반응 우려가 있는 천연고무를 효과적으로 대체하며 얇은 두께에도 우수한 인장강도 덕분에 의료용·조리용·산업용 장갑으로 활용되고 있다. 최근 라텍스 장갑 수요를 대체하며 그 인지도가 급부상하고 있습니다.

다. 장점, 단점 등

(라텍스. 니트릴 장갑 수입유통 사업의 장점)

전문적 수요 뿐만 아니라, 사회 전체적으로 위생에 대한 의식 수준과 수요가 급속도로 커지고 있는 시점에서, 라텍스. 니트릴 장갑에 대한 다양한 분야의 수요는 지속적으로 우상향 곡선을 그리며 성장 할 것으로 예측되며, 그 종류와 용도도 더더욱 전문화, 세분화 되며 발전해 나갈 예정입니다.

(라텍스. 니트릴 장갑 수입유통 사업의 단점)

대부분의 제조업체가 라텍스 장갑의 원생산자들이 모여 있는 태국.말레이시아 등지에 집중되어 있어, 전세계의 라텍스.니트릴 위생장갑의 생산 수요가 집중되어 있어 수입의존도가 매우 높은편으로, 원자재 가격, 환율, 생산기간 등에 영향을 많이 받습니다.

금번 COVID19와 같은 비상사태 발생 시, 가격변동 폭이 커지고, 생산기간이 지연되는 단점을 가지고 있습니다.

라. 사업의 현황 등

더코디의 글러브 사업팀은 태국 및 말레이시아의 품질을 믿을 수 있는 제조업체로부터 OEM 생산. 수입, 국내 식약처 인증 완료한 라텍스. 니트릴 장갑으로 SPC 등 국내 대형 식품제조업체들의 타이트한 품질테스트를 통과하여 납품을 진행하고 있습니다.

병원 및 의료기관에 국내의료기기인증을 득한 진료용 라텍스, 니트릴 장갑을 안정적으로 공급하고 있습니다.2020년부터 기업 및 대리점 공급 등 B2B의 사업모델 뿐 아니라, 자사브랜드인 코디엠 글러브를 런칭하고, B2C의 형태로 일반 소비자들에게 더욱 가깝게 다가가는 노력을 하고 있으며 매우 빠르게 좋은 반응을 얻고 있습니다.

국내 수입유통 뿐만 아니라, 노르웨이 등 유럽국가에서 코디엠글러브의 구매의사가 담긴 러브콜을 지속적으로 받고 있으며, 정기적인 수출 판로를 개척하기 위해 노력하고 있습니다.

현재 판매중인 의료용 및 식품용 장갑뿐만 아니라, 크린룸용 글러브 외 산업분야별 제품 라인업을 다양화하여, 디스포저블 글러브 시장에 적극적인 M&S 전략으로 코디엠글러브의 입지를 돈독히 세워 나갈 예정입니다.

2. 단열재 관련 사업

가. 시장의 현황

건축자재 시장은 전방산업인 건축경기와 밀접한 관련이 있으며, 2014년부터 건축산업경기가 활성화 되기 시작하면서 건자재 수요 역시 증가하였습니다. 단열재는 종류가 다양하고 종류별 특성이 달라 선택의 폭이 넓은 편이며, 최근 정부의 법규강화로 인해 소비자들의 단열재 선택 기준에 변화가 생기고 있습니다. 또한 불연,준불연 사용에 대해 엄격한 규제로 인해 제품개발 및 새로운 단열재 제품들이 출시되고 있다.

나. 장점 및 단점

열반사단열재는 전도나 대류에 의한 열의 이동을 방해하는 일반단열재와 다르게 복사에너지를 반사시켜 열의 이동을 방해는 단열재입니다. 에틸렌 발포수지 위에 은박지를 붙인 형태로 알루미늄 박판이라고도 합니다.

①장점:표면이 알루미늄층을 내구성,내열성,내진성,방음성이 좋으며 적은두께로 효과가 좋으며 공간을 적게 차지하고 이음새 시공이 쉽습니다. 또한 타단열재 비해 저렴한 가격이면서 제조비용이 비교적 적게 들어가는 장점이 있습니다.

②단점: 단독으로 사용하기에는 단열성이 부족하여 다양한 단열재를 함께 사용해야 하며 내단열에 적용햇을때에는 간혈난방으로 하여 실내 온도가 낮을 경우 단열효과 가 떨어지는 현상이 일어납니다.

다. 사업의 현황

당사가 진행하는 사업은 단열재 시장 중 열반사 단열재이며, 시장의 규모는 약 300억~500억 추정 되고 있습니다. 최근에는 건축관련 규제의 강화로 인해 그 시장 규모는 점진적으로 증가하는 추세에 있으며, 적극적인 영업활동 및 제품개발로 인해 점유율 증가가 예상됩니다.

3. 코일 & 트랜스포머 사업

가. 사업의 개요

당사는 1973년 9월 21일 일본전연산업㈜와 합작으로 설립된 외국합작기업으로서 가전기기 메이커에 고주파코일 & Transformer등의 부품 및 PLC 및 전력검침용 전원공급장치에 대한 전원공급장치인 스위칭 파워 서플라이의 생산 및 납품을 하고 있습니다.

당사의 주력제품인 Coil & Transformer는 가전사업으로 LG전자, 전장분야로 LG Magna, 태양광사업은 한화큐셀 및 SMPS는 LS Electric으로 판매하고 있습니다.

나. 사업의 내용

(주)더코디 구미지점 (이하 "당사")는 민생용 및 통신기용 각종 코일, 변성기와 이와 관련된 부품의 제조, 판매를 목적으로 1973년 9월 21일 설립되었으며 2024년 7월 4일 (주)더코디에 흡수 합병 되었습니다.

본사는 경상북도 구미시 수출대로 147에 소재하고 있으며, 중국, 태국에 법인을 운영중입니다.

다. 제품의 종류

1) SMD Inductor ( TV )

- Coil 형태의 전자부품으로, 전류가 흐를때 자기장을 형성, 자기장의 변화에 따른 저항의 역할을 하는 부품으로 (전자기 유도) 주로 신호처리, 전력변환, Noise Filtering 역할을 합니다.

- DC-DC 컨버터에서 인덕터는 에너지를 저장하고 필요한 전압으로 변환하는 역할을 하며, 고주파 대역의 불필요한 신호를 억제하여 신호간섭을 줄이는 기능을 합니다.

- 특정 주파수 대역을 필터링하여 원하지 않는 고주파 성분을 제거하여 신호품질을 개선합니다.

2) Coil & Transformer ( 가전, 산업용 및 전장용 )

- 가전 및 산업용 전자제품의 전원변환 (AC → DC)에 적용되는 부품으로 전기, 전자제품의 소전력 및 대전력용의 회로설계의 요구되는 사양에 따라 자체 개발, 양산중입니다.

- 전기차 충전시스템인 OBC (On Board Charger)에 적용되고 있으며, Transformer 外 당사에서 공급하는 부품은 아래와 같습니다.

① CLLC Transformer

전기차의 완속 충전장치의 핵심부품인 OBC의 베터리 충전회로에 적용되며, 배터리를 충전 또는 상용전원 공급하는 Main Trans로 전원변환 (AC→DC) 및 안정된 전원공급 및 회로의 Low Voltage 출력단에 DC 전원공급을 위해 사용됩니다.

② PFC Inductor

교류전류의 전압과 전류의 위상차로 인한 효율감소 개선을 위한 역률개선회로에 적용되며, 역률을 개선함으로서 손실감소, 베터리 충전효율증대로 충전비용 절약효과로 이어집니다.

③ CM Filter

Input, Output 회로에 적용되여, 외부 전자파 대책용으로 적용되며, EMC용으로 폭넓게 확용됩니다.

④ SMPS Trans

DC-DC Converter에 적용되는 Transformer입니다.

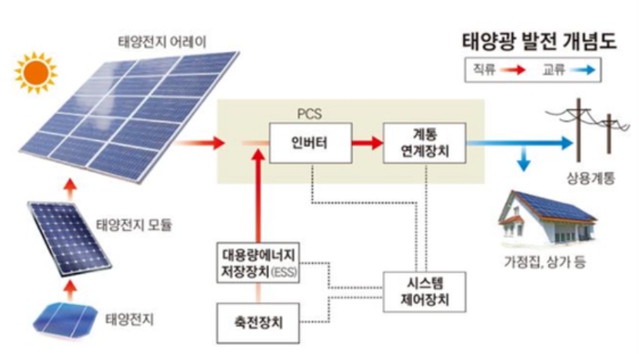

- 태양광 발전은 태양의 빛 에너지를 직접 전기에너지로 변환하는 시스템입니다.

- 태양광 발전시스템에서 Inverter에 적용되고 있으며, 태양광 패널에서 생성된 직류 (DC) 전기를 가전제품 및 장치에 전원을 공급할 수 있는 AC전기로 변환하는데 사용됩니다.

- DC → AC로 변환하는 인버터에서 가장 중요한 효율개선을 위해 당사의 Transformer가 사용되며, DC → DC변환을 위한 SMPS Trans와 시스템내의 Noise 방지를 위한 Line Filter를 공급하고 있습니다.

|

|

SMPS Trans |

라. 사업의 현황

1. SMPS 사업

- 기존 부품단위의 제품공급에서 PCBA 모듈개발로 LG PDP에 DC-DC Converter를 공급하게 되었습니다.

- 관련하여 가정용 전자제품에서 산업용으로 분야를 넓혀 PLC (Programmable Logic Controller)의 전원공급장치 SMPS를 공급하고 있으며 또한 전력검침용 전원공급장치에도 판매를 하고 있습니다.

- SMPS 사업에서 당사가 가진 장점으로 SMPS내 가장 중요한 부품인 Transformer를 수십년간 대기업과 협업하여 독자개발 및 양산공급을 하고 있고 해외 생산거점을 두고 있다는 점입니다.

- 전세계적인 전력소비가 증가, 가전기기에 네트워크 기술의 통합 및 전자기기 Set시장의 확대와 함께 산업용 SMPS에 대한 점진적인 수요확대가 예상됩니다.

- 주요 고객사로 LS Electric, LG PDP, Nuri 플렉스 (PLC 전원, 전력검침용 전원공급장치) 에 공급중입니다.

2. 원자재 수급 상황

- 당사의 제품은 크게 Bobbin, Core, Wire 및 부자재로 구성이 되어있습니다.

- Trans 사업을 50년 이상 운영하면서 국내 뿐 아니라 해외 원자재 업체와 협업중이며, 가장 중요한 품질 및 가격경쟁력 확보에 만전을 기하고 있습니다.

- 개발단계 : 원자재 협력사의 기술력 및 가격경쟁력을 우선으로 업체선정을 하며,

- 양산단계 : 매년 주기적인 공정점검을 통해, 품질 및 양산성 개선을 지원하고 있습니다.

- 당사의 생산처가 중국과 태국에 위치하고 있어, 현지에서 가격경쟁력이 있는 원자재를 구매할 수 있으며, 또한 중국 ↔ 본사 ↔ 태국간 원자재 공급으로 타사 대비 원자재 수급이 용이합니다.

마. 시장의 현황

1. 전장분야 전기차 시장

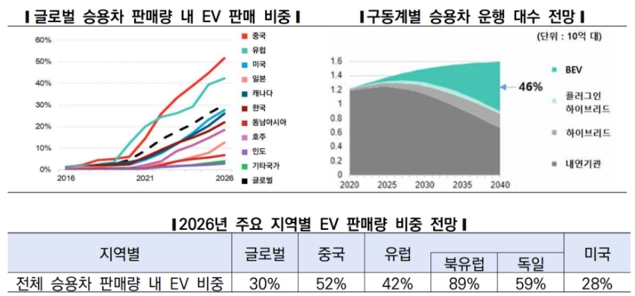

- 전기자동차의 활용은 수송부분의 탈탄소화에 가장 효율적인 방법이며, 현재까지 경제성이 나오는 유일한 경로로 향후 비중이 더욱 확대될 전망입니다.

- 2040년 전체 승용차 판매량에서 전기차가 차지하는 비중은 75%까지 확대되고, 전기차 누적 운행대수는 전체의 46%까지 증가할 것으로 전망됩니다.

- 2022년 승용차 운행 대수에서 전기차 비중은 전체의 2.1%에 머물지만, 2040년 운행대수에서의 비중은 46% (7억 3,100만대) 까지 늘어날 것으로 전망하고 있습니다.

|

|

전기자동차 시항 현황 |

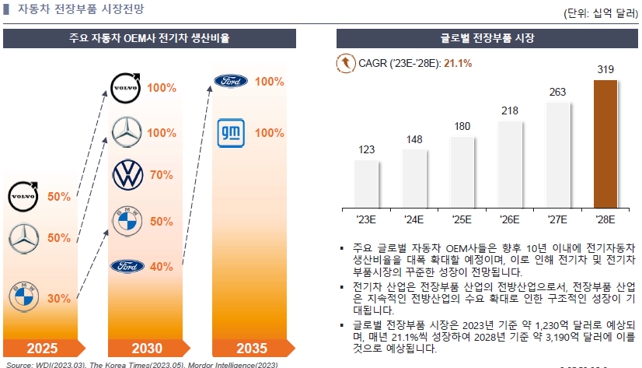

- 주요 글로벌 자동차 OEM 사들이 전기차 생산비율을 점진적으로 확대함에 따라, 전장사업인 전기차 시장의 안정적인 성장을 바탕으로 자동차 전장부품 시장의 구조적인 성장이 예상됩니다.

|

|

자동차 전장 부품 시장 전망 |

- 주요 거래선으로 GM, Stellantis, Honda로 공급중이며, 2024년 H社의 K3 프로젝트를 수주하면서 2033년까지 670만대 물량확보되면서 25백만불 추가매출 예상됩니다.

2. 태양광 발전 사업

- 미국의 태양광 제품에 대한 안전 및 품질 규제가 강화되어 일부 중국 기업들은 인증을 받지 못해 시장에서 퇴출되고 있는 상황이고, H社는 미국 내 생산기지를 구축하고 태양광 패널을 제조하여 경쟁력을 높이고 있습니다.

- 미국 태양광 시장은 2023년부터 2028년까지 연평균 성장률이 약 20%에 이를 것으로 추정되며, 태양광 설치용량이 2022년 약 13GW에서 2028년까지 약 300GW로 증가할 전망입니다.

- 한국 태양광 기업들은 지속적인 기술투자와 고품질 제품 공급을 통해 시장 점유율을 더욱 확대할 수 있을것으로 예상됩니다.

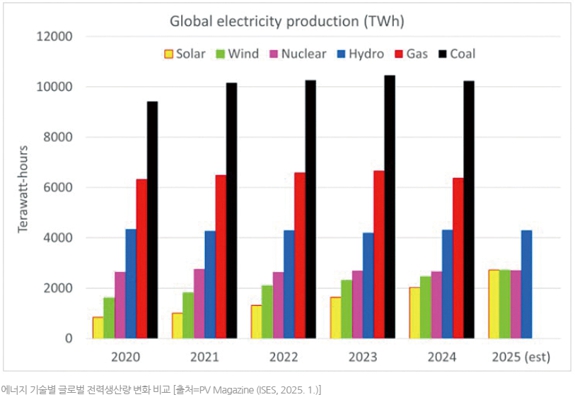

- 태양광과 풍력은 다른 모든 신규 전기 에너지원을 합친것보다 5배 빠른 속도로 설치되고 있으며, 2024년 글로벌 태양광과 풍력의 신규 설치용량 총합은 약 700GW로 추정됩니다. 특히, 글로벌 태양광 신규 설치용량은 원자력 신규 설치용량보다 100배 더 빠르게 보급되고 있어, 태양광발전은 10년마다 10배씩 성장하고 있으므로, 2025년에는 태양광 발전량이 풍력등의 경쟁 기술의 발전량을 추월할 것으로 전망됩니다.

- 당사에서 미주로 직공급하고 있는 Micro Inverter는 2024년 본 양산에 진입하게 되었고, 2025년 100만대, 2026년 150만대 물량으로 지속적인 매출증대가 예상됩니다.

- 1세대를 이어 2세대 모델에 대해서도 고객사와 개발단계에 있으며, 소형화, 고효율성을 통해 '25년 2Q 업체선정 목표로 노력을 기울이고 있습니다.

- 미래조명, 태양 에너지는 가장 유망하고 널리 논의되는 재생 에너지 형태 중 하나로 부상하고 있습니다.

- 고갈되지 않는 청정에너지원인 태양광 발전은 세상을 근본적으로 변화시킬 잠재력을 가지고 있습니다.

|

|

친환경 발전량 추이 |

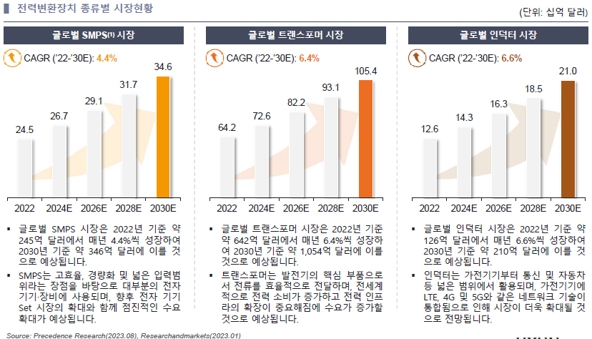

3. Coil & Trans 및 SMPS 사업

- SMPS, 트랜스포머, 인덕터는 생활가전 및 차량반도체 등 다양한 전자기기의 핵심부품으로써, 전기차 생산의 증가 및 전자기기 수요확대 등 전방산업의 확대에 따른 수요확대가 예상됩니다.

- 전기에너지의 흐름을 제어하고 전류나 전압의 크기등을 변환하는 전력변환장치는 대부분의 전자기기,장비에 사용되고 있으며, 전력 수요증가에 따른 안정적인 수요가 발생할 것으로 예상됩니다.

- 가전제품에 대해 중국 및 태국공장에서 30년이상 생산하면서 관련 노하우와 가격경쟁력으로 타사대비 우위에 있다 판단되며, 원자재 및 생산성 개선을 위해 지속 개선을 이루고 있습니다.

|

|

글로벌 시장 추이 |

2. 주요 제품 및 서비스

가. 주요 제품 매출 등에 관한 사항

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 구분 | 2022년 | 2023년 | 2024년 | 2025년(1~3월) | |

| 반도체 장비 | 도포/현상장비 | 10,463 | 6,444 | 2,211 | 1,191 |

| 세정장비 | - | - | - | - | |

| CS 및 부품 | 1,555 | 1,658 | 785 | 156 | |

| 소계 | 12,018 | 8,102 | 2,996 | 1,347 | |

| 디스플레이장비 | HP/CP | 572 | 12 | - | - |

| CS 및 부품 | 9 | 6 | - | - | |

| 소계 | 581 | 18 | - | - | |

| 전자부품 | SMD Inductor | 11,771 | 3,904 | ||

| 전장부품 | 4,213 | 276 | |||

| SMPS Inductor | 1,261 | 201 | |||

| 소계 | 17,245 | 4,381 | |||

| 기타 | 단열재 등 | 7,512 | 12,092 | 13,275 | 3,046 |

| 소계 | 7,512 | 12,092 | 13,275 | 3,046 | |

| 합계 | 20,111 | 20,212 | 33,516 | 8.774 | |

나. 주요 제품 등의 가격변동추이

당사의 제품은 고객사의 요청에 의해 구조의 일부가 지속적으로 변동되며 사양에 따라 다양한 판가가 적용되므로 수년간에 거쳐서 일정한 기준에 의해 가격을 비교하기 어렵습니다.

다. 주요 제품 등 관련 각종 산업표준

: 당사가 영위하는 사업에는 산업표준이 없어 해당사항이 없습니다.

라. 주요 제품 등 관련 소비자 불만사항 등

: 당사는 최근 3년 내 고객사로부터 소송이나 불만 제기가 없었습니다

3. 원재료 및 생산설비

1) 주요 원재료 등에 관한 사항

가. 원재료 매입에 관한 사항

| (기준일 : | 2025년 3월 31일 | ) | (단위 : 백만원) |

| 사업부 | 매입유형 | 품목 | 구분 | 2022년 | 2023년 | 2024년 | 2025년 (1~3월) |

| 반도체 | 원재료 | 가공품 | 국내 | 3,257 | 1,244 | 886 | 141 |

| 수입 | - | - | - | - | |||

| 소계 | 3,257 | 1,244 | 886 | 141 | |||

| 구매품 | 국내 | 2,419 | 583 | 581 | 147 | ||

| 수입 | 67 | 56 | - | - | |||

| 소계 | 2,486 | 639 | 581 | 147 | |||

| 전기자재 | 국내 | 2,444 | 355 | 36 | 18 | ||

| 수입 | - | - | - | - | |||

| 소계 | 2.444 | 355 | 36 | 18 | |||

| 프레임/제관 | 국내 | 1,308 | 106 | - | 7 | ||

| 수입 | - | - | - | - | |||

| 소계 | 1,308 | 106 | - | 7 | |||

| 기타 | 국내 | 1,559 | 195 | - | - | ||

| 수입 | - | - | - | - | |||

| 소계 | 1,559 | 195 | - | - | |||

| 디스플레이 | 원재료 | 가공품 | 국내 | 32 | 13 | 67 | - |

| 수입 | - | - | - | - | |||

| 소계 | 32 | 13 | 67 | - | |||

| 프레임/제관 | 국내 | 146 | - | - | - | ||

| 수입 | - | - | - | - | |||

| 소계 | 146 | - | - | - | |||

| 히터 | 국내 | 67 | - | - | - | ||

| 수입 | - | - | - | - | |||

| 소계 | 67 | - | - | - | |||

| 기타 | 국내 | 174 | 8 | 11 | - | ||

| 수입 | - | - | - | - | |||

| 소계 | 174 | 8 | 11 | - | |||

| 기타 | 원재료 | 기타 | 기타 | - | 113 | - | - |

| 소계 | - | 113 | - | - | |||

| 총 계 | 국내 | 11,406 | 2,617 | 1,581 | 313 | ||

| 수입 | 67 | 56 | - | - | |||

| 합계 | 11,473 | 2,673 | 1,581 | 313 | |||

나. 원재료 가격 변동 추이

| (기준일 : | 2025년 3월 31일 | ) | (단위 : 천원, 달러) |

| 제품 | 품목 | 구분 | 2022년 | 2023년 | 2024년 | 2025년 (1~3월) |

| 반도체 사업부 |

MAIN FRAME | 국내 | 17,440 | 14,600 | - | - |

| 수입 | - | - | - | - | ||

| SERVO BOX | 국내 | 17,150 | 7,506 | 34,026 | - | |

| 수입 | - | - | - | - | ||

| BUY-FLOWMETER | 국내 | 1,242 | - | 1,950 | - | |

| 수입 | - | - | - | - | ||

| HIGH PURITY | 국내 | - | - | - | - | |

| REGULATOR | 수입 | - | - | 971 | - | |

| SERVO MOTOR | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| PMC BOARD | 국내 | - | - | 5,180 | 11,475 | |

| 수입 | - | - | - | - | ||

| FLOWMETER | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 디스플레이 | PLATE | 국내 | - | - | 5,600 | - |

| 수입 | - | - | - | - | ||

| HEATER | 국내 | - | - | 5,400 | - | |

| 수입 | - | - | - | - | ||

| HP MAIN FRAME | 국내 | 10,965 | - | - | - | |

| 수입 | - | - | - | - | ||

| 노광기 | LAMP | 국내 | - | - | 6,947 | - |

| 수입 | - | - | - | - | ||

| 바이오 등 | Gmate origin strip | 국내 | - | - | - | - |

| 수입 | - | - | - | - | ||

| 음파운동장비 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 음파온열침대 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 진동음향테라피시스템 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 4WAY 페이스케어기계 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 바디홀릭 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 장마사지기 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| 화장품냉장고 | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| LDM-MED | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| EXVEL-V LASER | 국내 | - | - | - | - | |

| 수입 | - | - | - | - | ||

| FRESH SALMON | 국내 | - | - | - | - | |

| 수입 | - | - | - | - |

2) 생산 및 생산설비에 관한 사항

가. 생산능력 및 생산실적

| (기준일 : | 2025년 3월 31일 | ) | (단위 : 백만원) |

| 품목명 | 구 분 | 2022년 | 2023년 | 2024년 | 2025년(1~3월) | ||||

| (제24기) | (제25기) | (제26기) | (제27기) | ||||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 세정장비 | 생산능력 | - | - | - | |||||

| 생산실적 | - | - | - | ||||||

| 가 동 율 | - | - | |||||||

| 도포 · 현상장비 |

생산능력 | 22 | 10,463 | 12 | 7,030 | 12 | 6,589 | 3 | 1,787 |

| 생산실적 | 22 | 10,463 | 11 | 6,444 | 4 | 2,211 | 2 | 1,191 | |

| 가 동 율 | 100% | 92% | 34% | 67% | |||||

| HP/CP | 생산능력 | - | - | - | |||||

| 생산실적 | - | - | - | ||||||

| 가 동 율 | - | - | |||||||

<반도체 세정공정 장비>

2016년 ~ 현재 : 동시생산가능대수 7대 * 250영업일(연간 영업일) / 35영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

2015년 3분기~2015년 4분기 : 동시생산가능대수 7대 * 250영업일(연간 영업일) / 30영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

2014년 ~ 2015년 2분기 : 동시생산가능대수 9대 * 250영업일(연간 영업일) / 30영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

※생산 장비의 사양변경 등으로 동시 생산 수량 및 제작기간을 조정하였습니다.

< 반도체 도포·현상 장비>

2016년 ~ 현재 : 동시생산가능대수 4 * 250영업일(연간 영업일) / 40영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

2014년 ~ 2015년 : 동시생산가능대수 5 * 250영업일(연간 영업일) / 30영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

※생산 장비의 사양변경 등으로 동시 생산 수량 및 제작기간을 조정하였습니다.

<HP/CP - 평판디스플레이 건조장비>

2016년5월 ~ 2016년6월 : 동시생산가능대수 46 * 250영업일(연간 영업일) / 60영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

2016년1월 ~ 2016년4월 : 동시생산가능대수 24 * 250영업일(연간 영업일) / 60영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

2014년 ~ 2015년 : 동시생산가능대수 9 * 250영업일(연간 영업일) / 45영업일(평균 제작기간 - 설계 및 원재료 매입기간 제외)

※생산 장비의 사양변경 및 임차공장 으로 인하여 동시 생산 수량 및 제작기간을 조정하였습니다.

나. 생산설비에 관한 사항

(1) 현황

| (기준일 : | 2025년 3월 31일 | ) | (단위 : 백만원) |

| 자산별 | 소재지 | 취득가액 | 2025년(1~3월) | |||||

| 기초가액 | 당기증감 | 당기 | 상각누계 | 기말가액 | ||||

| 증가 | 감소 | |||||||

| 건물 | 천안시 백석동 |

5,096 | 804 | - | 42 | 4,332 | ||

| 구축물 | 306 | - | - | - | - | 306 | ||

| 시설장치 | 1,293 | - | - | - | - | 1,293 | ||

| 기계장치 | 129 | - | - | - | - | 129 | ||

| 공구와기구 | 438 | - | - | - | - | 438 | ||

| 건물 | 구미시 공단동 |

359 | 314 | 8 | 53 | |||

| 구축물 | ||||||||

| 시설장치 | ||||||||

| 기계장치 | 939 | 123 | 7 | 824 | ||||

| 공구와기구 | ||||||||

| 비품 | 112 | 16 | 118 | 6 | 102 | |||

다. 설비투자계획

- 현재 계획되어 있지 않습니다.

4. 매출 및 수주상황

| (기준일 : 2025년 03월 31일) | (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 반도체 | 2025년 1분기 | - | 117 | 1,510 | 90 | 1,347 | 27 | 163 |

| 디스플레이 | 2025년 1분기 | - | - | - | - | - | - | - |

| 전자부품 | 2025년 1분기 | - | 9,841 | - | 4,389 | - | 5,452 | |

| 기타 | 2025년 1분기 | - | - | - | - | - | - | |

| 합 계 | 117 | 11,351 | 90 | 5,736 | 27 | 5,615 | ||

1) 매출에 관한 사항

가. 매출실적

| (기준일 : 2025년 3월 31일) (단위 : 백만원) |

| 매출 유형 |

품 목 | 2022년 | 2023년 | 2024년 | 2025년(1~3월) | |||||

| (제24기) | (제25기) | (제26기) | (제27기) | |||||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품 | 반도체 | 수 출 | - | - | - | - | - | - | - | - |

| 내 수 | 516 | 12,018 | 546 | 8,102 | 308 | 2,996 | 90 | 1,347 | ||

| 소 계 | 516 | 12,018 | 546 | 8,102 | 308 | 2,996 | 90 | 1,347 | ||

| 제품 | 디스플레이 | 수 출 | - | - | - | - | - | - | - | - |

| 내 수 | 4 | 581 | 3 | 18 | 2 | - | - | - | ||

| 소 계 | 4 | 581 | 3 | 18 | 2 | - | - | - | ||

| 제품 | Coil & Transformer |

수출 | - | - | - | - | - | 6,874 | - | 2,418 |

| 내수 | - | - | - | - | - | 4,892 | - | 1,486 | ||

| 소계 | - | - | - | - | - | 11,771 | - | 3,904 | ||

| 제품 | 전장 | 수출 | - | - | - | - | - | 3,930 | - | 183 |

| 내수 | - | - | - | - | - | 283 | - | 93 | ||

| 소계 | - | - | - | - | - | 4,213 | - | 276 | ||

| 제품 | SMPS Inductor(3) |

수출 | - | - | - | - | - | 272 | - | 28 |

| 내수 | - | - | - | - | - | 988 | - | 173 | ||

| 소계 | - | - | - | - | - | 1,260 | - | 201 | ||

| 상품 | 기타 (단열재 등) |

수 출 | - | - | - | - | - | - | - | - |

| 내 수 | 15 | 7,512 | 2 | 12,092 | 1 | 13,275 | - | 3,046 | ||

| 소 계 | 15 | 7,512 | 2 | 12,092 | 1 | 13,275 | - | 3,046 | ||

| 합 계 | 수 출 | - | - | - | - | - | 11,081 | - | 2,629 | |

| 내 수 | 535 | 20,111 | 551 | 20,212 | 311 | 22,434 | 90 | 6,145 | ||

| 합 계 | 535 | 20,111 | 551 | 20,212 | 311 | 33,515 | 90 | 8,774 | ||

나. 판매경로 및 판매방법

(1). 판매조직

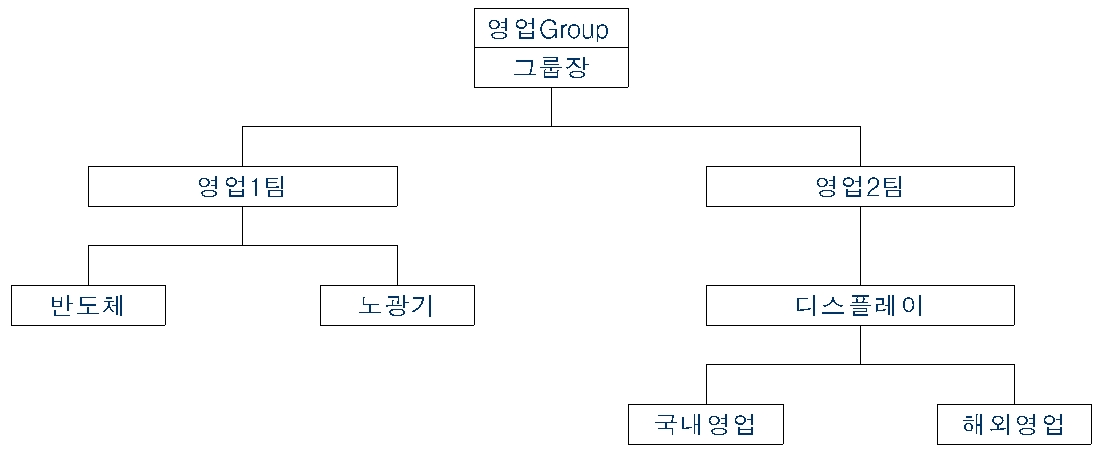

|

|

판매조직 |

- 업무내용

| 구분 | 팀 명 | 업 무 내 용 |

| 반도체 | 영업1팀 | 반도체 분야 설비 수주 영업 |

| 디스플레이 | 영업2팀 | 국내외 HP/CP 설비 수주 영업 |

| 노광기 | 영업1팀 | 노광기 수주 영업 |

(2) 판매경로 및 방법

당사 장비의 판매 경로는 사전 영업활동(조직도 기준)을 통하여 정보를 수집하고 고객과의 사양협의 및 공정에 대한 기술 검토를 행하여 경쟁사간의 입찰을 통해 수주하는 형태로 진행됩니다.

| (기준일 : 2025년 3월 31일) (단위 : 백만원) |

| 매출유형 | 품 목 | 구 분 | 판매경로 | 판매경로별 매출액(비중) |

| 제품 | 반도체 | 국내 | 직판(영업그룹) | 1,348(15.36%) |

| 제품 | 디스플레이 | 국내 | 직판(영업그룹) | 0(0.00%) |

| 제품 | 전자부품 | 해외 | 직판(영업그룹) | 2,630(29.97%) |

| 제품 | 전자부품 | 국내 | 직판(영업그룹) | 1,752(19.96%) |

| 제품 등 | 기타 | 국내 | 직판(영업그룹) | 3,046(34.71%) |

(3) 판매전략

1) 반도체 장비

당사는 반도체 Memory, 비 Memory 라인의 전공정 및 후공정 장치의 제작, Set-up, C/S 업무를 담당하고 있습니다. 2008년부터 Photo 공정의 Wafer Coating, Develop 을 처리하는 Spin 설비와 Wafer Cleanning을 처리하는 세정장비의 제작을 통해 다년간 Know-how를 축적 하였으며 주 거래처인 세메스와 신규 장비의 개발을 통해 지속적인 기술력을 습득하고 있습니다. 기술력뿐만이 아닌 장치 제작관련 Infra(Clean Room, DI System 등) 구축을 통해 설비의 성능 향상에 최선을 다하고 있습니다.

또한, 설비의 품질 부분에 있어 고객사에서 실시되는 정기평가 부분에서 매년 상위 등급의 평가를 받고 있어 타사 대비 기술력뿐만이 아닌 품질 부분에서 우위에 서 있습니다.

기존 제작설비 외에 신규 영업을 통해 2015년 플라즈마 Etching 설비 및 후공정 접착장비의 제작을 진행하게 되었으며 신규사업 개척 부분에 있어 항상 최선의 노력을 다하고 있습니다.

반도체 Memory, 비 Memory 수요는 날로 증가하고 있으며 삼성 또한 2017년부터 평택 고덕 신규라인 투자가 예상되고 있어 장비의 매출은 증가할 것으로 예상하며 기존에 거래가 어려웠던 해외 라인에(뉴욕-글러벌파운드리, 텍사스-삼성, 중국-삼성) 장치 납입이 가능하게 되면서 향후 전망은 밝은 것으로 평가 되고 있습니다.

2) 디스플레이 장비

당사의 Display 부분은 LCD, OLED 라인의 공정 설비인 HP/CP 장치 판매에 따르는 설계, 제작, SET UP, CS에 이르는 모든 과정을 총괄 하고 있습니다. 일본 Cleantechnology사와 기술 협약으로 시작된 HP/CP 장치의 제작은 2005년부터 시작 되었으며, 2007년 SDC 첫 8세대 장치 부터는 당사의 설계로 제작 납품 되었습니다. 특히 1세대 장치부터 8세대에 이르는 다양한 제품 라인업과 고객 Needs에 맞춘 맞춤 설계로 기존 공정에서 보여 오던 HP/CP 장치의 고질적인 문제점인 Fume, Particle 문제를 최소화 하였습니다. 또한 이에 그치지 않고 개선된 ITEM들을 기존 라인에 변형 적용 하면서 고객사로부터 호평을 받고 있습니다.

최근 10세대 장치 투자 논의가 본격화 되면서 당사는 DISPALY 분야에 또 한번의 성장 동력을 얻었으며, 더욱 UPGRADE된 장치로 고객에 요구에 부응해 나갈 것입니다. 향후 국내 SDC, LGD는 물론 해외로 눈을 돌려 한층 UPGRADE된 성능과 가격 경쟁력으로 경쟁사들보다 한 걸음 먼저 나아가 고객 만족 및 당사의 발전에 기여하려 합니다.

(4) 주요매출처

| (기준일: 2025년 3월 31일) |

| 거래처명 |

| JABIL Circuit,Inc. |

| 세메스(주) |

| 테크노전자제2공장 |

| MOONSUNG ELEC (TH) |

| GETPLUS(THAILAND) |

| 엠에스이 |

| LGE INDONESIA |

| LG MAGNA MEXICO |

| 엘에스일렉트릭(안양) |

| 기타 |

5. 위험관리 및 파생거래

-해당사항없음-

6. 주요계약 및 연구개발활동

1) 연구개발 현황

가. 연구개발 조직

당사의 연구개발 조직은 그 관련업무 분야를 제품단위로 분할함으로써 역시 제품단위로 업무분장되어 있는 영업조직의 담당자들과의 즉시적인 의사소통을 통하여 개발관련 정보의 입수 및 대응을 위한 시간소요를 최소화하고 각 업무그룹 내 개발 Process 를 집중과 선택에 있어 가장 효율적인 형태로 구성하고 있습니다.

나. 연구개발비용

| (단위: 백만원) |

| 구 분 | 2022년 | 2023년 | 2024년 | 2025년 (1~3월) |

|

|

자산 처리 |

원재료비 | - | - | - | - |

| 인건비 | - | - | - | - | |

| 감가상각비 | - | - | - | - | |

| 위탁용역비 | - | - | - | - | |

| 기타 경비 | - | - | - | - | |

| 소 계 | - | - | - | - | |

|

비용 처리 |

제조원가 | - | - | 302 | 142 |

| 판관비 | 684 | 27 | 400 | - | |

|

합 계 (매출액 대비 비율) |

684 (3.40%) |

27 (0.14%) |

702 (2.09%) |

142 (1.62%) |

|

다. 연구개발 실적

| [표. OLED 용 초대형 IR OVEN 개발] |

| 연구과제 |

OLED 용 초대형 IR OVEN 개발 (2011.12.01 ~ 2013.11.30) |

| 연구기관 | 주)더코디 기술연구소 |

| 연구결과 |

o 개요 OELD 용 IR OVEN System Integration 기술 확보 및 대면적 Glass의 Baking Process 기술개발을 위한 장비 설계 이론 확보 및 설계 , 제작. o 개발내용 * OLED 용 초대형 IR OVEN System integration 기술 확보 및 대면적 Glass Baking process 기술개발을 통한 양산 장비 개발. - 온도 Control System 개발 1) 대면적 Glass 의 Heating Control 용 System 개발 - Heating Chamber 개발 1) 대면적 Glass 의 최적 온도 유지용 Heating Chamber 개발 2) Glass Support 용 Lift Pin 부착 Type - 냉각 용 Chamber 개발 1) 대면적 Glass의 최적 온도 유지용 Cooling Zone 개발 -. Chamber 및 Plate Concept 설계와 열응력 해석 및 구조해석 1) Chamber 및 Plate 3차원 모델구현을 통한 구조해석 2) Chamber 및 Plate 열응력 해석 o 개발 중 추진 사항 * OLED 용 초대형 IR OVEN System integration 기술 확보 및 대면적 Glass 의 Baking process 기술개발을 통한 양산 장비 개발. - 온도 Control System 개발 1) 대면적 Glass 의 Heating Control 용 System 개발 - Heating Chamber 개발 1) 대면적 Glass 의 최적 온도 유지용 Heating Chamber 개발 2) Glass Support 용 Lift Pin 부착 Type - 냉각 용 Chamber 개발 1) 대면적 Glass의 최적 온도 유지용 Cooling Zone 개발 2) Glass Support 용 Lift Pin 부착 Type -. Chamber 및 Plate Concept 설계와 열응력 해석 및 구조해석(위탁기관) 1) Chamber 및 Plate 3차원 모델구현을 통한 구조해석 2) Chamber 및 Plate 열응력 해석 o 정량적 목표 OLED 용 IR OVEN System integration 기술 확보 및 대면적 Glass 의 Baking process 기술개발 1) Heating Chamber 내 Glass 표면 온도 : 220 ± 2.5 ℃ 2) Glass Heating 표면 온도 도달 시간 : 270 sec 3) Cooling Zone 의 Glass 표면 온도 : 23 ± 1.5 ℃ 4) Glass 표면 냉각 온도 도달 시간 : 270 sec |

| 기대효과 |

-. 본 기술개발로 개발한 장비의 기술적 성과는 해외 경쟁사 보다 성능이 개선되고 정밀도 및 사양이 한층 증가 되었음. -. 주요 부품을 모두 국산화 하여 USER 의 단 납기 대응에도 기술적인 측면 과 구매에서 부품 공급에 문제 없게 하였음 -. 대형화 장비 구조를 MODULE TYPE 으로 채택하여 운반, 해체 가 용이하게 개발 하였음. -. 우수한 기술개발을 바탕으로 당사의 매출 증대 및 장비 시장 확대 및 당사 인력의 증원하는 고용 창출에도 기여 -. 기존 OVEN 공정 의 문제점을 해결하여 USER 가 요구하는 기술적 문제를 해결하여 수입 대체 및 수출 증대 예상 |

| 최종결과 |

-. OLED 공정에 적용되는 IR OVEN 으로 소성, 건조, 경화의 목적으로 사용되며 공정에 따라 선택적으로 적용 가능. -. Glass의 수축/팽창 처리, 재료의 접착력 강화, 박막 형성 등에 사용되는 기존 OVEN의 문제점을 대체 할수 있는 장비. -. IR OVEN 기술은 핵심 기구 요소 부품 기술과 이를 제어하는 시스템 기술을 개발의 결과로 볼 수 있다. -. 온도 Control System 개발 1) 대면적 Glass의 Heating Control 용 System 개발 - Heating Chamber 개발 1) 대면적 Glass의 최적 온도 유지 Heating Chamber 개발 2) Glass Support 용 Lift Pin 부착 Type - 냉각 용 Chamber 개발 1) 대면적 Glass의 최적 온도 유지용 Cooling Zone 개발 2) Glass Support 용 Lift Pin 부착 Type -. Chamber 및 Plate Concept 설계, 열응력 해석 및 구조해석 1) Chamber 및 Plate 3차원 모델구현을 통한 구조해석 2) Chamber 및 Plate 열응력 해석 -. 기구 핵심 요소 부품 기술은 다수의 Glass 를 동시 적재하는 부분과 적정 온도를 유지하는 기술 확보가 필수적 -. 선진사의 기존 IR OVEN 장비의 기술 극복 및 국산화 통한수입 장비 도입을 최소화 및 수출 경쟁력 필요한 기술 -. 세계 최대 OLED 제조사인 국내 업체의 양산 성공을 통해 해외에 적극적인 영업 활동을 진행 |

| 상품화여부 |

당사에서 연구한 과제는 OLED장비 중 8세대에 적용 가능한 기술로서 현재 OLED 6세대 적용 상품화가 되어 당사 과제는 상품화 되지 않고 있음. 향후 OLED 8세대 투자가 진행 될 경우 당사 연구과제가 상품화될 것으로 예상 |

| [표. 디지털 노광장비 핵심기술 개발] |

| 연구과제 |

디지털 노광장비 핵심기술 개발 (2008.12.01.~2013.09.30) |

| 연구기관 |

주관사 : 삼성전자 (주)더코디 기술연구소 |

| 연구결과 |

o 개요 기존 노광기술은 물리적인 Photo Mask를 사용하는 반면에 디지털 노광기술은 디지털 신호로 Photo Mask를 대체하는 노광기술이다. LCD 대형화에 따라 Mask 제작비용이 급증하고 있는 추세로 Mask 비용을 획기적 으로 줄일 수 있는 신공정, 신개념의 노광기의 필요성이 절실한 상태 o 개발내용 1) 디지털 노광 system 시제품의 integration 완료 - single head system 시제품의 integration 완료 : 광학시스템, 패턴 생성 및 전송, 스테이지 등 각 세부 핵심 원천기술을 융합하고 시스템화 하기 위한 시제품의 integration 완료 - system S/W 기초 기술 개발 완료 : system S/W와 GUI의 시스템 통합 및 평가 완료 - single head 설치, 조정 및 calibration unit 제작 및 head 설치 및 조정 완료 : single head 설치, 미세 조정 및 calibration 완료 - 시스템 좌표계 설정 및 alignment 유닛 개발 완료 : 노광 head, 스테이지, 기판 간의 상대위치 측정을 통한 시스템 좌표계 설정 및 off axis align unit 개발 완료 : align mark vision 인식 알고리듬 개발 완료 - chamber 내 환경 control 평가 완료 : 노광 system을 enclose할 항온/항습 chamber의 온도/습도 제어 평가 완료 2) 디지털 노광 process feasibility 평가 완료 - CAD to pattern data off line 생성 기술 개발 완료 : 패널 CAD 도면(GDS-II 등)을 parse 모듈 개발 완료 : pattern data를 off line으로 생성하기 위한 on/off 생성 기술 개발 완료 - multi layer pattern overlay 기술 개발 완료 : overlay를 구현하기 위해 align mark vision 인식기술, pattern correction 기술, 스테이지 정밀 제어기술 등을 융합하는 기술 개발 및 평가 완료 - off line pattern correction 기술 개발 완료 : 기판의 변형량을 측정하여 노광될 패턴 정보를 off line으로 보정하는 기술 개발 및 평가 완료 - lens distortion correction 기술 개발 완료 : 측정된 렌즈 왜곡을 inverse distortion map model을 통하여 픽셀의 위치 정보를 보정 기술 개발 및 평가 완료 - 디지털 노광 시뮬레이션 튜닝 : 실제 노광 테스트 결과와 시뮬레이션 결과 튜닝 3) 개발 중 추진 사항 -. System Integration 모듈 조립 및 조정 *모듈 조립/조정 및 통합 조정 *각세부기술의 융합과 시스템화 -. 시스템 S/W Loading 및 I/F Debug *시스템 S/W Coding 및 Loading *GUI 구현 *Main Controller와 모듈간 통신 I/F Debug *시스템 통합 테스트 -.시스템 조정 및 성능 평가 *System Integration 조립/조정/평가 *System S/W 장착 및 운용 *환경Chamber Control 평가 *System S/W Debug -.Process Feasibility 평가 *Intensity &Uniformity *Stitching *Alignment Accuracy *Overlay Accuracy *Resolution *CD Uniformity o 정량적 목표 -. 8세대급 디지털 노광 system integration 기술 확보 및 대면적 디지털 노광 process 기술 개발을 통한 양산 장비 가능성 검증 - 기판 크기 : 2200 mm × 2500 mm - 노광 head 수 : 3EA - tact time : 300초 (단, 수십 개의 노광 head를 부착하여 기판 전체 one scan노광시의 경우로서, 기판 loading/unloading 및 alignment 시간 포함) - chamber내 온도 제어 : ≤ ±0.1℃ - 해상도 (resolution) : 3.5 ㎛ (Line & Space) - 중첩정밀도 (overlay accuracy) : 3σ ≤ 0.8 ㎛ - 선폭정밀도 (CD uniformity) : ≤ ±10% |

| 기대효과 |

1) LCD 산업은 차세대 성장동력산업의 하나로 현재 삼성전자와 LG 디스플레이가 세계 1,2위 기업이며 국가의 대표적인 산업이다. 그러나 LCD제조에 있어서 가장 핵심이 되는 노광장비는 소수의 외국회사가 공급을 독점하고 있다. 2) 선진사가 독점하고 있는 기존 노광장비는 기술적인 격차와 핵심특허 문제로 국산화가 어려운 것이 현실이다. 반면 디지털노광기술은 선진사와의 격차가 작고 또한 IT기술이 핵심적으로 필요한 기술로서 세계적인 경쟁력을 확보할 가능성이 충분히 있다. |

| 최종결과 |

-. System Integration 모듈 조립 및 조정 *System Integration 완료 *모듈 조립 및 조정 완료 *광학부 조정 완료 -. 시스템 S/W Loading 및 I/F Debug *Basic Module 개발 완료 *GUI 개발 완료 *전장 배선 및 S/W Loading 재작업 완료 *개별 Module 및 I/F Debug BPS, ASU, Stage, XML, Log -.시스템 조정 및 성능 평가 *ASU 및 BPS 조립. 조정 및 평가 완료 *Chamber Door 및 Access Floor 재조립 *환경 Chamber Control 계속평가 *System S/W Debug -.Process Feasibility 평가 *Intensity &Uniformity 측정 *Beam Spot Size 측정 *Resolution 측정 |

| 상품화여부 | 디지털노광장비의 기술력을 습득하였으나, 과제 후 디지털노광장비의 추가적인 투자 지연으로 현재 상품화가 되지 않았으나, 투자가 진행 될 경우 상품화 가능 |

라. 지적재산권 보유 현황

| 종류 | 내 용 | 등록일 | 적용제품 |

| 특허권 | 유리 기판 지지용 근접핀 | 2013.06.03 | HP/CP |

| 특허권 | 엘씨디 기판 제조용 오븐챔버의 업다운장치 | 2013.04.24 | HP/CP |

| 특허권 | 범프 제조 시스템 | 2007.01.11 | 노광기 |

| 특허권 | 판넬 절단장치 | 2006.11.03 | 노광기 |

| 특허권 | 노광장치 | 2007.07.06 | 노광기 |

| 특허권 | 노광 장치용 기판 스테이지 평형 장치 | 2007.07.06 | 노광기 |

| 특허권 | 기판 스테이지 | 2007.11.08 | 노광기 |

| 특허권 | 기판 엣지 노광 장치 | 2008.04.11 | 노광기 |

| 특허권 | 노광 장치 및 이를 이용하여 마스크와 기판 사이의 간극을설정하는 방법 | 2008.01.03 | 노광기 |

| 특허권 | 노광장치용 광축확인기 및 이를 구비한 노광장치 | 2008.11.17 | 노광기 |

| 특허권 | 액체분사용 슬릿 노즐 | 2008.04.11 | 노광기 |

| 특허권 | 냉각장치가 구비된 노광설비 | 2008.04.11 | 노광기 |

| 특허권 | 노광장치 | 2008.04.11 | 노광기 |

| 특허권 | 기판의 엣지노광장치 | 2008.07.15 | 노광기 |

| 특허권 | 노광기용 광원장치 | 2010.11.04 | 노광기 |

| 특허권 | 노광장치용 타원경 설계방법 | 2010.06.17 | 노광기 |

| 특허권 | 노광 장치의 조명 광학계 | 2009.07.14 | 노광기 |

| 특허권 | 베이킹 장치용 배기량 조절기 | 2012.04.04 | HP/CP |

| 특허권 | 베이킹 장치 | 2012.04.04 | HP/CP |

| 특허권 | 엘씨디 기판 제조용 오븐장치 | 2011.07.01 | HP/CP |

| 특허권 | 섀도 마스크 기능을 구비한 마이크로렌즈 어레이의 제조 방법 | 2011.09.08 | 노광기 |

| 특허권 | 마이크로렌즈 어레이의 제조 방법 | 2012.08.06 | 노광기 |

| 특허권 | 스테이지 모듈 반송형 노광 장치 및 스테이지 모듈의 기판 정렬 및 이송 제어 방법 | 2012.01.03 | 노광기 |

| 특허권 | 기판 인식형 디지털 노광 장치 및 그에 의한 노광 방법 | 2013.07.10 | 노광기 |

| 특허권 | 디지털 노광기용 광학 엔진 | 2013.09.03 | 노광기 |

| 특허권 | 유리기판 건조장치 | 2014.05.09 | HP/CP |

| 특허권 | 기판용 스페이서 | 2013.06.17 | TV PCB 기판 |

| 특허권 | 특허 기판용 스페이스 및 그 제조방법 | 2013.08.26 | TV PCB 기판 |

| 특허권 | 무접점 스위치용 코일 조립체 | 2022.03.14 | 자동차 브레이크시스템 |

7. 기타 참고사항

-해당사항없음

III. 재무에 관한 사항

1. 요약재무정보

※ 당사의 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. 당분기 연결및 별도재무제표는 회계감사인의 검토를 받지 않은 재무제표이며, 비교 표시 된 제25기, 제26기 요약연결재무제표는 회계감사인의 감사를 받은 재무제표입니다.

가. 요약 연결재무정보(K-IFRS적용)

아래의 연결재무제표는 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

1-1. 요약 연결재무정보

| 연결 재무상태표 |

| 제 27 기 2025.03.31 현재 |

| 제 26 기 2024.12.31 현재 |

| 제 25 기 2023.12.31 현재 |

| (단위 : 원) |

| 계정과목 | 제 27 기 분기 | 제 26 기 | 제 25 기 |

|---|---|---|---|

| 자산 | |||

| 유동자산 | 70,688,886,434 | 74,723,733,415 | 76,910,299,236 |

| 현금및현금성자산 | 6,229,665,951 | 8,106,933,146 | 11,535,213,760 |

| 단기금융상품 | 3,545,900,000 | 2,657,000,000 | 2,657,000,000 |

| 매출채권 및 기타유동채권 | 10,216,618,584 | 12,167,136,837 | 12,420,313,683 |

| 재고자산 | 46,767,829,703 | 47,814,813,152 | 47,284,347,560 |

| 단기금융자산 | - | - | - |

| 기타유동자산 | 3,517,186,446 | 3,656,544,090 | 1,722,820,304 |

| 매각예정비유동자산 | - | - | - |

| 당기법인세자산 | 411,685,750 | 321,306,190 | 1,290,603,929 |

| 비유동자산 | 19,054,047,075 | 19,327,070,982 | 22,482,819,735 |

| 장기금융상품 | 3,013,014,881 | 3,124,144,406 | 6,000,114,751 |

| 기타비유동금융자산 | - | - | - |

| 장기매출채권 및 기타비유동채권 | 318,110,608 | 334,119,355 | 323,571,964 |

| 종속기업 및 공동기업 투자 | 859,976 | 856,396 | 26,613,862 |

| 유형자산 | 14,541,208,760 | 14,658,513,645 | 14,808,744,658 |

| 무형자산 | 850,121,130 | 878,705,460 | 993,042,780 |

| 투자부동산 | 330,731,720 | 330,731,720 | 330,731,720 |

| 자산총계 | 89,742,933,509 | 94,050,804,397 | 99,393,118,971 |

| 부채 | |||

| 유동부채 | 63,289,385,758 | 34,647,821,482 | 32,782,147,514 |

| 비유동부채 | 3,160,345,660 | 33,342,511,885 | 34,439,730,895 |

| 부채총계 | 66,449,731,418 | 67,990,333,367 | 67,221,878,409 |

| 자본 | |||

| 지배기업의 소유주에게 귀속되는 자본 | 43,544,896,528 | 45,194,311,096 | 46,931,394,979 |

| 자본금 | 2,580,361,000 | 2,580,361,000 | 2,374,199,000 |

| 자본잉여금 | 89,415,174,397 | 89,415,174,397 | 87,700,805,397 |

| 기타자본구성요소 | 1,055,540,772 | 1,055,540,772 | 474,862,847 |

| 기타포괄손익누계액 | (281,018,467) | (334,873,468) | 308,108,700 |

| 이익잉여금(결손금) | (49,225,161,174) | (47,521,891,605) | (43,926,580,965) |

| 비지배지분 | (20,251,694,437) | (19,133,840,066) | (14,760,154,417) |

| 자본총계 | 23,293,202,091 | 26,060,471,030 | 32,171,240,562 |

| 연결 포괄손익계산서 |

| 제 27 기 2025.01.01 부터 2025.03.31 까지 |

| 제 26 기 2024.01.01 부터 2024.12.31 까지 |

| 제 25 기 2023.01.01 부터 2023.12.31 까지 |

| (단위 : 원) |

| 계정과목 | 제 27 기 분기 | 제 26 기 | 제 25 기 |

|---|---|---|---|

| 수익(매출액) | 8,774,996,320 | 33,516,116,341 | 20,212,268,116 |

| 영업이익(손실) | (1,833,059,963) | (3,707,153,690) | (10,401,169,534) |

| 당기순이익(손실) | (2,815,398,884) | (7,820,775,245) | (13,678,159,844) |

| 기타포괄손익 | 48,129,945 | (791,203,212) | (65,944,656) |

| 총포괄손익 | (2,767,268,939) | (8,611,978,457) | (13,744,104,500) |

| 주당이익 | |||

| 기본주당이익(손실) (단위 : 원) | (329) | (732) | (2,047) |

나. 별도재무제표

1-1. 요약 별도재무정보

※ 당사의 제26기, 제25기 요약재무제표는 K-IFRS 기준에 따른 외부감사인의 감사를 받은 재무제표입니다.

| 재무상태표 |

| 제 27 기 2025.03.31 현재 |

| 제 26 기 2024.12.31 현재 |

| 제 25 기 2023.12.31 현재 |

| (단위 : 원) |

| 계정과목 | 제 27기 분기 | 제 26 기 | 제 25 기 |

|---|---|---|---|

| 자산 | |||

| 유동자산 | 23,565,712,901 | 25,705,180,068 | 11,729,290,703 |

| 현금및현금성자산 | 3,733,320,930 | 5,052,538,386 | 1,229,931,154 |

| 매출채권 및 기타유동채권 | 9,448,176,519 | 10,086,512,584 | 3,991,927,874 |

| 재고자산 | 4,202,351,335 | 5,241,391,789 | 2,619,041,413 |

| 기타유동자산 | 2,247,516,027 | 2,393,216,539 | 159,810,463 |

| 매각예정비유동자산 | - | - | - |

| 당기법인세자산 | 388,448,090 | 274,520,770 | 1,201,579,799 |

| 단기금융상품 | 3,545,900,000 | 2,657,000,000 | 2,527,000,000 |

| 비유동자산 | 42,389,876,686 | 43,315,463,138 | 57,943,326,914 |

| 기타비유동금융자산 | 23,256,079,940 | 24,101,988,199 | 23,771,392,461 |

| 장기매출채권 및 기타비유동채권 | 174,657,516 | 193,952,185 | 427,072,413 |

| 종속기업 및 공동기업 투자 | 11,167,024,685 | 11,148,394,769 | 30,447,838,495 |

| 유형자산 | 6,733,469,695 | 6,790,330,805 | 2,659,691,825 |

| 무형자산 | 727,913,130 | 750,065,460 | 306,600,000 |

| 이연법인세자산 | 330,731,720 | 330,731,720 | 330,731,720 |

| 이연법인세자산 | - | - | - |

| 자산총계 | 65,955,589,587 | 69,020,643,206 | 69,672,617,617 |

| 부채 | |||

| 유동부채 | 13,379,112,658 | 14,093,513,044 | 13,880,109,856 |

| 비유동부채 | 2,146,571,512 | 2,434,794,587 | 1,754,930,077 |

| 부채총계 | 15,525,684,170 | 16,528,307,631 | 15,635,039,933 |

| 자본 | |||

| 자본금 | 2,580,361,000 | 2,580,361,000 | 2,374,199,000 |

| 자본잉여금 | 88,117,852,954 | 88,117,852,954 | 86,403,483,954 |

| 기타자본구성요소 | 2,719,412,851 | 2,719,412,851 | 474,862,847 |

| 기타포괄손익누계액 | - | - | - |

| 이익잉여금(결손금) | (42,987,721,388) | -40,925,291,230 | -35,214,968,117 |

| 자본총계 | 50,429,905,417 | 52,492,335,575 | 54,037,577,684 |

| 종속.관계.공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 포괄손익계산서 |

| 제 27 기 2025.01.01 부터 2025.03.31 까지 |

| 제 26 기 2024.01.01 부터 2024.12.31 까지 |

| 제 25 기 2023.01.01 부터 2023.12.31 까지 |

| (단위 : 원) |

| 계정과목 | 제 27 기 분기 | 제 26 기 | 제 25 기 |

|---|---|---|---|

| 수익(매출액) | 6,699,357,731 | 16,433,986,708 | 12,772,718,518 |

| 영업이익(손실) | (1,785,668,354) | (4,440,797,084) | (6,174,231,623) |

| 법인세비용차감전순이익(손실) | (2,110,439,373) | (4,834,757,556) | (8,580,054,925) |

| 당기순이익(손실) | (2,056,705,102) | (5,571,584,066) | (7,604,509,061) |

| 총포괄손익 | (2,056,705,102) | (5,594,922,465) | (7,605,606,009) |

| 주당이익 | |||

| 기본주당이익(손실) (단위 : 원) | -399 | -1,171 | -1,951 |

| 희석주당이익(손실) (단위 : 원) | -399 | -1,171 | -1,951 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 27 기 1분기말 2025.03.31 현재 |

|

제 26 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 27 기 1분기말 |

제 26 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

70,688,886,434 |

74,723,733,415 |

|

현금및현금성자산 |

6,229,665,951 |

8,106,933,146 |

|

단기금융상품 |

3,545,900,000 |

2,657,000,000 |

|

매출채권 및 기타유동채권 |

10,216,618,584 |

12,167,136,837 |

|

유동재고자산 |

46,767,829,703 |

47,814,813,152 |

|

기타유동자산 |

3,517,186,446 |

3,656,544,090 |

|

당기법인세자산 |

411,685,750 |

321,306,190 |

|

비유동자산 |

19,054,047,075 |

19,327,070,982 |

|

당기손익-공정가치측정금융자산 |

3,013,014,881 |

3,124,144,406 |

|

장기금융상품 |

318,110,608 |

334,119,355 |

|

기타금융자산 |

0 |

0 |

|

기타비유동금융자산 |

0 |

0 |

|

종속기업 및 공동기업 투자 |

859,976 |

856,396 |

|

유형자산 |

14,541,208,760 |

14,658,513,645 |

|

무형자산 |

850,121,130 |

878,705,460 |

|

투자부동산 |

330,731,720 |

330,731,720 |

|

이연법인세자산 |

0 |

0 |

|

자산총계 |

89,742,933,509 |

94,050,804,397 |

|

부채 |

||

|

유동부채 |

63,289,385,758 |

34,647,821,482 |

|

매입채무 및 기타유동채무 |

9,134,004,105 |

10,402,514,405 |

|

유동 차입금(사채 포함) |

20,447,873,177 |

20,332,148,009 |

|

비유동차입금(사채 포함)의 유동성 대체 부분 |

32,499,960,000 |

2,616,620,000 |

|

유동성전환사채 |

0 |

0 |

|

기타 유동부채 |

486,662,827 |

353,590,385 |

|

유동충당부채 |

7,528,977 |

5,695,945 |

|

당기법인세부채 |

713,356,672 |

937,252,738 |

|

매각예정자산관련부채 |

0 |

0 |

|

비유동부채 |

3,160,345,660 |

33,342,511,885 |

|

장기매입채무 및 기타비유동채무 |

1,804,609,322 |

2,073,204,977 |

|

장기차입금(사채 포함), 총액 |

488,270,000 |

30,413,260,000 |

|

이연법인세부채 |

260,336,351 |

260,336,351 |

|

순확정급여부채 |

578,515,685 |

567,096,255 |

|

비지배지분부채 |

28,614,302 |

28,614,302 |

|

기타 비유동 부채 |

0 |

0 |

|

부채총계 |

66,449,731,418 |

67,990,333,367 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

43,544,896,528 |

45,194,311,096 |

|

자본금 |

2,580,361,000 |

2,580,361,000 |

|

자본잉여금 |

89,415,174,397 |

89,415,174,397 |

|

기타자본구성요소 |

1,055,540,772 |

1,055,540,772 |

|

기타포괄손익누계액 |

(281,018,467) |

(334,873,468) |

|

이익잉여금(결손금) |

(49,225,161,174) |

(47,521,891,605) |

|

비지배지분 |

(20,251,694,437) |

(19,133,840,066) |

|

자본총계 |

23,293,202,091 |

26,060,471,030 |

|

자본과부채총계 |

89,742,933,509 |

94,050,804,397 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 27 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 27 기 1분기 |

제 26 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

8,774,996,320 |

8,774,996,320 |

7,432,008,921 |

7,432,008,921 |

|

매출원가 |

8,044,094,424 |

8,044,094,424 |

6,199,889,360 |

6,199,889,360 |

|

매출총이익 |

730,901,896 |

730,901,896 |

1,232,119,561 |

1,232,119,561 |

|

판매비와관리비 |

2,563,961,859 |

2,563,961,859 |

2,445,759,832 |

2,445,759,832 |

|

영업이익(손실) |

(1,833,059,963) |

(1,833,059,963) |

(1,213,640,271) |

(1,213,640,271) |

|

금융수익 |

226,818,861 |

226,818,861 |

180,278,436 |

180,278,436 |

|

금융원가 |

1,017,496,595 |

1,017,496,595 |

813,679,624 |

813,679,624 |

|

기타이익 |

148,262,403 |

148,262,403 |

858,490,229 |

858,490,229 |

|

기타손실 |

375,503,281 |

375,503,281 |

666,183,963 |

666,183,963 |

|

지분법관련손익 |

3,580 |

3,580 |

0 |

0 |

|

비지배지분금융손익 |

0 |

0 |

0 |

0 |

|

법인세비용차감전순이익(손실) |

(2,850,974,995) |

(2,850,974,995) |

(1,654,735,193) |

(1,654,735,193) |

|

법인세비용(수익) |

(35,576,111) |

(35,576,111) |

(14,357,341) |

(14,357,341) |

|

계속영업이익(손실) |

(2,815,398,884) |

(2,815,398,884) |

(1,640,377,852) |

(1,640,377,852) |

|

당기순이익(손실) |

(2,815,398,884) |

(2,815,398,884) |

(1,640,377,852) |

(1,640,377,852) |

|

기타포괄손익 |

48,129,945 |

48,129,945 |

(5,377,540) |

(5,377,540) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(5,725,056) |

(5,725,056) |

(78,579,561) |

(78,579,561) |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(5,725,056) |

(5,725,056) |

(78,579,561) |

(78,579,561) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

53,855,001 |

53,855,001 |

73,202,021 |

73,202,021 |

|

해외사업환산손익 |

53,855,001 |

53,855,001 |

73,202,021 |

73,202,021 |

|

총포괄손익 |

(2,767,268,939) |

(2,767,268,939) |

(1,645,755,392) |

(1,645,755,392) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |