|

|

대표이사 등의 확인서명 |

분 기 보 고 서

(제16기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 비트맥스 주식회사 |

| 대 표 이 사 : | 홍상혁 |

| 본 점 소 재 지 : | 서울특별시 강남구 남부순환로351길 4, 3층 |

| (전 화) 02-585-9566 | |

| (홈페이지) https://bitmax.im | |

| 작 성 책 임 자 : | (직 책) 신고업무담당부장 (성 명) 강양명 |

| (전 화) 02-585-9566 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명 |

I. 회사의 개요

1. 회사의 개요

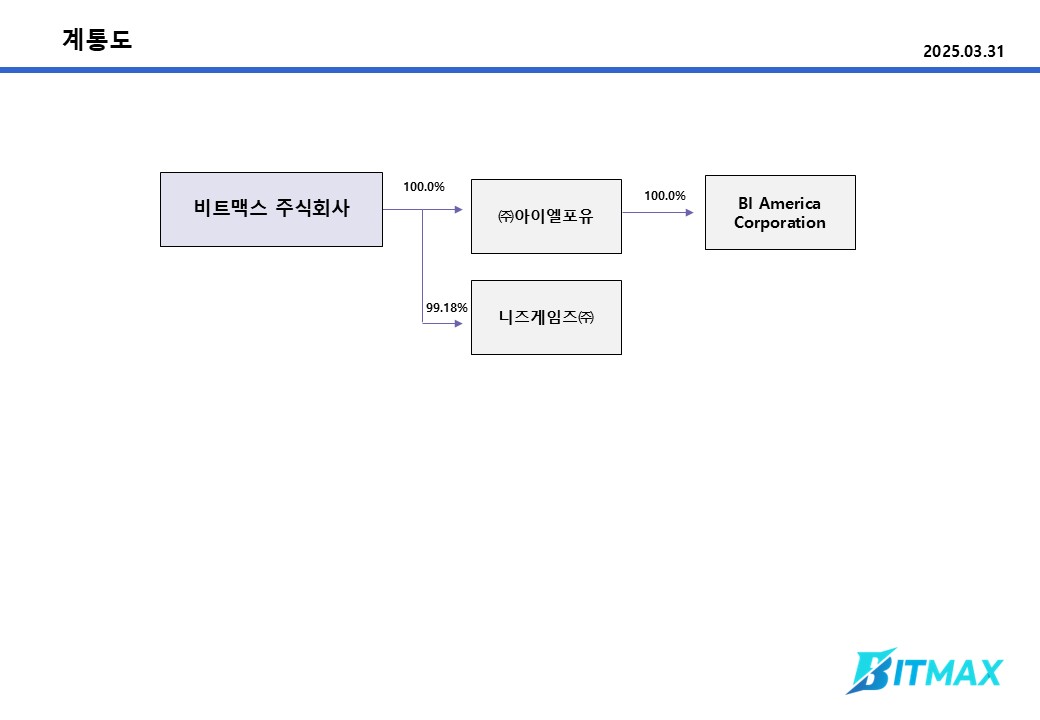

가-1 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | 1 | 3 | 1 |

| 합계 | 4 | - | - | 3 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주) 주요종속회사의 판단기준

① 직전연도 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

② 직전연도 자산총액이 750억원 이상인 종속회사

가-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| - | - | |

| 연결 제외 |

(주)북이오 | 지배력상실 |

| - | - |

나. 회사의 법적.상업적 명칭

지배회사의 명칭은 '비트맥스 주식회사'이고 영문으로는 'BITMAX co.,ltd'입니다.

단, 약식으로 표기할 경우 '비트맥스(주)'로 표기합니다.

다. 설립일자 및 존속기간

지배회사는 2010년 10월 07일에 법인 설립되었으며, 2021년 7월에 코스닥 시장에 등록되어 주식의 거래가 이루어지고 있습니다.

라. 지배회사 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본사주소 |

서울특별시 강남구 남부순환로351길 4, 3층(도곡동, 스테이77) |

| 전화번호 |

02-585-9566 |

| 홈페이지주소 |

https://bitmax.im |

마.중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2021년 07월 27일 | 기술성장기업의 코스닥시장 상장 |

사. 주요 사업의 내용

(1) 지배회사의 주요 사업

지배회사는 비트코인, 이더리움 등의 가상자산 투자 및 AR 애플리케이션 개발 도구를 제공하는 AR 개발 플랫폼, 현실 공간 기반의 디지털트윈 플랫폼, 직관적이고 편리한 업무 협업을 위한 산업용 AR 솔루션의 사업을 영위하고 있습니다.

(2) 종속회사의 주요 사업

[(주)아이엘포유]

종속회사 (주)아이엘포유는 전자 제조 대기업을 대상으로 고객 맞춤 수주형 디지털 지식 서비스를 제공하는 사업을 영위하고 있습니다. 고객사의 MES(제조), PLM(개발)과 MIS(경영)정보시스템 구축 및 운영을 통하여 제조경영 디지털 혁신과 운영 효율성 및 생산성 증대에 기여하고 있습니다.

아이엘포유는 기존 SI(개발)/ITO(운영) 사업에서 서비스라인을 확장하여 제조데이터에 AI, AR 등 신기술 융합을 통한 제조시스템 지능화 서비스로 전환 중이며, 기업들의 클라우드 환경 전환에 발 맞추어 스마트팩토리 서비스사업(XaaS)으로 비즈니스 모델을 혁신하고 있습니다.

[니즈게임즈(주)]

종속회사 니즈게임즈㈜는 핵앤슬래시 RPG 게임인 언디셈버(Undecember)를 개발 , 퍼블리셔를 통해 고객에게 서비스하는 게임콘텐츠 개발사입니다.

2022년 1월 국내에서 핵앤슬래시 RPG 게임인 언디셈버(Undecember)를 출시 및 2022년 10월 글로벌 시장에 진출하였습니다.

2023년 5월 최초로 시즌제를 도입하였으며, 모바일과 PC 환경에서 크로스플레이가 가능한 멀티플랫폼 기반의 시즌제 핵앤슬래시 게임을 전세계 154개국에 서비스하고 있습니다.

신규 사업 및 주요 사업의 내용은 I. "회사의 개요"의 5. "정관에 관한 사항" 의 신규

사업에 관한 내용 및 II. "사업의 내용"의 2. "주요 제품 및 서비스"부터 7. "기타 참고사항" 까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. 회사의 연혁

가. 지배회사 연혁

|

상호 |

주요 연혁 |

|---|---|

| 비트맥스(주) |

- '2010.10 : 주식회사 비트맥스(주) 법인 설립 |

|

- '2019.01 : 미국 라스베가스 CES 2019 전시 |

|

|

- '2019.02 : 스페인 바르셀로나 MWC 2019 KT공동관 전시 |

|

|

- '2019 05 : 미국 증강현실 월드 엑스포(AWE) 2019 전시 |

|

|

- '2019.09 : 시리즈 B (71억) 투자 유치 |

|

|

- '2019.11 : Nokia Open Innovation Challenge 2019 Top 5 선정 |

|

|

- '2019.12 : 비트맥스 AR SDK v5.0 출시 |

|

|

- '2020.03 : Qualcomm Advantage Network 파트너쉽 |

|

|

- '2020.04 : 대우조선해양 AR원격지원 솔루션 개발 공급 |

|

|

- '2020.05 : 이노비즈 인증 |

|

|

- '2020.07 : 스마트공장용 AR서비스 MAXWORK v1.0 출시 |

|

|

- '2020.11 : AR SDK 5.0.2 GS인증(1등급) |

|

|

- '2020.12 : 코스닥 특례상장 기술성 평가 통과 |

|

|

- '2020.12 : ARVR산업발전 유공자 포상(산자부 장관상) |

|

|

- '2021.05 : 과기부 'XR 메타버스 프로젝트' 사업 선정 |

|

|

- '2021.07 : 코스닥 상장(기술특례상장) |

|

| - '2021.12 : 2021 하반기 코리아 메타버스 어워드 과기부 장관상 | |

| - '2022.08 : 메타버스 도시 프로젝트 참여 | |

| - '2023.05 : 비트맥스 AR SDK v6.0 출시 | |

| - '2023.09 : 비트맥스 AR SDK v6.1.0 업데이트 | |

| - '2023.10 : MAXVERSE 정식 오픈 | |

| - '2024.01 : (주)아이엘포유 경영권 취득 | |

| - '2024.02 : 니즈게임즈(주) 경영권 취득 | |

| - '2024.07 : 디지털 트윈 플랫폼 서비스 "와이더스' 출시 | |

| - '2024.12 : 최대주주 경영권 양수도 계약 체결 | |

| - '2025.02 : 최대주주변경(메타플랫폼투자조합) | |

| - '2025.02 : 상호변경(비트맥스 주식회사) | |

| - '2025.02 : 대표이사 변경(홍상혁) |

나. 종속회사 연혁

| 상호 |

주 요 연혁 |

|---|---|

| (주)아이엘포유 | - '2005.06 : (주)아이엘포유 설립 |

| - '2020 : 삼성 SDS 최우수 파트너社 선정 | |

| - '2022 : (주)비즈니스인사이트로 최대주주 변경 | |

| - '2023 : 글로벌 솔루션 파트너십(MIRACOM,o9) | |

| - '2023 : DX 사업부 신설 | |

| - '2023 : 미국법인 설립(조지아주) | |

| - '2023 : SK C&C USA와 미국사업 파트너쉽 체결 | |

| - '2023 : 소프트웨어 5백억 클럽 멤버 인증 | |

| - '2024 : 비트맥스(주)로 최대주주 변경 | |

| - '2024 : 홍희영 대표이사 취임 | |

| - '2024 : 글로벌 솔루션 파트너쉽 (SIEMENS PLM) | |

| - '2025 : 한병웅 대표이사 취임 | |

| 니즈게임즈(주) | - '2019.01 : 니즈게임즈 설립 |

| - '2019 : 라인게임즈 (언디셈버) 퍼블리싱계약 체결 | |

| - '2020 : 벤처기업 인증 | |

| - '2021 : '언디셈버' 언박싱테스트(UBT) 개시 | |

| - '2022 : '언디셈버' 2022 하반기 이달의 우수게임 프론티어 수상 | |

| - '2022 : '언디셈버' 글로벌 출시 및 스팀 넥스트패스트 동시접속자 1위 달성 | |

| - '2024.02 : 비트맥스(주)로 최대주주 변경 | |

| - '2024.03 : '언디셈버' 시즌 4 돌입 | |

| - '2024.07 : '언디셈버' 시즌 5 돌입 | |

| - '2024.11 : '언디셈버' 시즌 6 돌입 | |

| - '2025.01 : '언디셈버' 신규 시즌 '힘의 증명'업데이트 |

다. 회사의 본점 소재지 및 그 변경

지배회사의 본점은 서울특별시 강남구 남부순환로351길 4, STAY 77 3층에 위치해 있으며, 변경 사항은 아래와 같습니다.

| 일 자 | 내 용 | 비 고 |

|---|---|---|

| 2010.10.07 |

서울시 서초구 잠원동 76 한신시티21 1028호 |

설립 |

| 2011.04.01 |

서울시 서초구 방배동 851-1 효성빌딩 4층 |

이전 |

| 2016.05.17 |

서울시 서초구 강남대로 315, 6층 |

이전 |

| 2020.09.23 |

서울시 강남구 남부순환로351길 4, 3층 |

이전 |

라. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 |

윤성호 사외이사 김경철 감사 |

- | - |

| 2021년 07월 14일 | - | - | - | 권기석 사내이사 |

| 2022년 03월 21일 | 정기주총 | 손태윤 사내이사 | 박재완 사내이사 김승균 사내이사 |

- |

| 2023년 03월 23일 | 정기주총 | 조규성 사내이사 설광윤 사외이사 |

김경철 감사 | 윤성호 사외이사 |

| 2025년 02월 12일 | 임시주총 | 홍상혁 사내이사 김병진 사내이사 윤현보 사내이사 김선규 사외이사 이호석 감사 |

- | 박재완 사내이사 김승균 사내이사 조규성 사내이사 설광윤 사외이사 김경철 감사 |

* 2025년 2월 12일 기존 사내이사 및 사외이사, 감사는 사임하였습니다.

마. 대표이사의 변경

| 변경일 | 변경 전 | 변경 후 |

| 2022.03.21 | 박재완 | 박재완, 손태윤 |

| 2022.08.31 | 박재완, 손태윤 | 박재완 |

| 2025.02.12 | 박재완 | 홍상혁 |

바. 최대주주의 변동

| 변경일 | 변경 전 최대주주 | 변경 후 최대주주 |

| 2025.02.12 | 박재완 | 메타플랫폼투자조합 |

사. 상호의 변경

| 변경일 | 변경 전 상호 | 변경 후 상호 |

| 2025.02.12 | 주식회사 맥스트 | 비트맥스 주식회사 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제16기 (2025년 1분기) |

제15기 (2024년말) |

제14기 (2023년말) |

제13기 (2022년말) |

제12기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 37,231,222 | 30,270,882 | 19,570,882 | 19,570,882 | 8,542,491 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 18,615,611,000 | 15,135,441,000 | 9,785,441,000 | 9,785,441,000 | 4,271,245,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 18,615,611,000 | 15,135,441,000 | 9,785,441,000 | 9,785,441,000 | 4,271,245,500 |

- 제16기 1분기 중 소액공모유상증자를 통하여 1,097,694주, 제3자배정 유상증자를 통하여 5,862,646주가 추가 발행되었으며, 전기 대비 3,480 백만원의 자본금이 증가하였습니다.

- 제15기 중 주주배정 유상증자를 통하여 10,700,000주가 추가 발행되었으며, 5,350 백만원 자본금이 증가하였습니다.

- 제13기 중 주주배정 유상증자를 통하여 1,111,950주, 1:1 무상증자를 통하여 9,665,441주가 추가 발행되었으며, 주식매수선택권 행사를 통하여 11,000주 및 240,000주가 추가 발행되었으며, 5,514 백만원 자본금이 증가하였습니다.

- 제12기에 기업공개를 통하여 1,030,000주, 주식매수선택권 행사를 통하여 229,000주가 추가 발행되었으며, 630 백만원 자본금이 증가하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 37,231,222 | - | 37,231,222 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 37,231,222 | - | 37,231,222 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 37,231,222 | - | 37,231,222 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

나.자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

5. 정관에 관한 사항

가. 정관변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023.03.23 | 제13기 정기주주총회 |

제2조(목적) 제9조(주식의종류), 제9조의2(종류주식의 수와 내용) 변경 및 제9조의 3,4,5,6 추가 제11조(주식매수선택권) 제29조(의결권의 행사) 제59조(시행일) |

- 사업목적 추가 - 종류주식 명확화 - 주식매수선택권 부여한도 변경 - 이사회결의 통한 서면투표제 도입 - 시행일 추가 |

| 2025.02.12 | 제16기 임시주주총회 |

제1조(상호) 제2호(목적) 제4호(공고방법) 제11조(주식매수선택권) 제12조(신주의 동등배당) 제14조의2(주주명부 작성 비치) 제14조(주주명부의 폐쇄 및 기준일) 제16조(전환사채의 발행) 제31조(이사의 선임) 제34조(이사회의 구성과 소집) 제34조(감사의 수) 제59조(시행일) |

상호변경 사업목적 추가 상호변경에 따른 홈페이지 주소 변경 코스닥표준정관 정비 코스닥표준정관 정비 코스닥표준정관 정비 코스닥표준정관 정비 액면가액 발행 내용 신설 및 조항번호 변겯 조문추가(적대적 인수합병) 이사회소집통지 기간 및 방법 변경 내용 변경 시행일 추가 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 정보처리시스템 및 정보서비스업 | 미영위 |

| 2 | 시스템통합 구축서비스의 개발, 제작 및 판매업 | 영위 |

| 3 | 소프트웨어 개발, 제작, 생산, 유통 및 서비스업 | 영위 |

| 4 | 전자상거래, 인터넷쇼핑몰 및 관련 유통업 | 미영위 |

| 5 | 지식수집, 관리, 공유 및 확산 솔루션의 개발 및 제작업 | 영위 |

| 6 | 커뮤니티의 구성 및 광고업 | 영위 |

| 7 | 뉴미디어 영상시스템 및 프로그램 제작 | 미영위 |

| 8 | 문화, 기타 영화의 제작 및 수출입업 | 미영위 |

| 9 | 섬유 디자인 및 의류 패션 제작, 판매업 | 미영위 |

| 10 | 경영 자문 및 컨설팅 | 영위 |

| 11 | 문화, 예술 및 스포츠 행사 관련 티켓 예매 및 판매대행업 | 미영위 |

| 12 | 인쇄 및 출판업 | 미영위 |

| 13 | 광고물 제작 및 광고대행 | 미영위 |

| 14 | 전시 및 행사 대행업 | 미영위 |

| 15 | 산업용 기계 및 장비 도매 및 유통업 | 미영위 |

| 16 | 전자 부품, 컴퓨터 및 영상, 음향 및 통신장비 제조업 및 유통업 | 미영위 |

| 17 | 위치정보사업, 위치기반서비스사업 | 영위 |

| 18 | 뉴미디어 및 특수콘텐츠 제작업 및 그와 관련된 유통, 서비스업 | 영위 |

| 19 | 디지털콘텐츠제작 플랫폼사업 | 영위 |

| 20 | 디지털콘텐츠제작 및 유통업 | 영위 |

| 21 | 디지털콘텐츠제작소프트웨어개발업 | 영위 |

| 22 | 인공지능(AI) 활용한 디지털콘텐츠 제작업 | 미영위 |

| 23 | 인공지능(AI), 가상현실(VR), 증강현실(AR) 관련 제품, 서비스 개발 및 공급업 | 영위 |

| 24 | 블록체인 플랫폼 개발 및 관련 사업 | 미영위 |

| 25 | 통신망을 이용한 데이터 및 정보의 축적,배급,판매사업 | 영위 |

| 26 | 메타버스 게임서비스 및 메타버스용 인터페이스 서비스업 | 미영위 |

| 27 | 메타버스용 콘텐츠 운영 소프트웨어 도매/중개업 | 미영위 |

| 28 | 메타버스 응용 소프트웨어 설계 및 개발업 | 미영위 |

| 29 | 상표, 브랜드 등 지적재산권의 라이선스업 | 미영위 |

| 30 | 노하우 기술의 판매, 임대업 | 미영위 |

| 31 | 블록체인 기반 암호화 자산 매매 및 중개업 | 영위 |

| 32 | 토큰 발행 및 토큰증권(STO) 관련 사업 | 미영위 |

| 33 | 디지털화된 자산의 개발, 유통 및 판매 | 영위 |

| 34 | 전자화폐 및 상품권 발행 및 공급업 | 미영위 |

| 35 | 가상화폐 투자업 | 영위 |

| 36 | 회사가 보유하고 있는 유형자산 또는 무형 자산의 판매, 유통사업과 용역사업 | 영위 |

| 37 | 웹 소설, 웹툰 등 콘텐츠 자산의 위탁판매 및 자기 판매, 유통사업과 중개업 | 미영위 |

| 38 | 기타 각호에 관련된 제반 사업 및 투자 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023.03.23 | - | 메타버스 게임서비스 및 메타버스용 인터페이스 서비스업 메타버스용 콘텐츠 운영 소프트웨어 도매/중개업 메타버스 응용 소프트웨어 설계 및 개발업 상표, 브랜드 등 지적재산권의 라이선스업 노하우 기술의 판매, 임대업 |

| 수정 | 2023.03.23 | 1.기타 각호에 부합되는 사업 일체 | 기타 각호에 관련된 제반 사업 및 투자 |

| 추가 | 2025.02.12 | - | 블록체인 기반 암호화 자산 매매 및 중개업 토큰 발행 및 토큰증권(STO) 관련 사업 디지털화된 자산의 개발, 유통 및 판매 전자화폐 및 상품권 발행 및 공급업 가상화폐 투자업 회사가 보유하고 있는 유형자산 또는 무형 자산의 판매, 유통사업과 용역사업 웹 소설, 웹툰 등 콘텐츠 자산의 위탁판매 및 자기 판매, 유통사업과 중개업 |

라. 변경 사유

| 추가 사업 목적 | 변경 취지 및 목적 | 회사의 주된 사업에 미치는 영향 | 사업목적 변경 제안 주체 |

| 메타버스 게임서비스 및 메타버스용 인터페이스 서비스업 | 메타버스 서비스 제공을 위한 사업영역 확대 |

자체 보유한 메타버스 플랫폼을 기반으로 다양한 콘텐츠를 제작할 수 있는 서비스를 제공하여 누구나 쉽게 메타버스 세계를 경험할 수 있고, 경제 활동이 가능하게 함. | 이사회 |

| 메타버스용 콘텐츠 운영 소프트웨어도매/중개업 | |||

| 메타버스 응용 소프트웨어 설계 및 개발업 | |||

| 상표, 브랜드 등 지적재산권의 라이선스업 | 보유 지적재산권을 활용한 사업영역 확대 |

메타버스 서비스 확장을 통한 수익 창출 | |

| 노하우 기술의 판매, 임대업 | |||

| 블록체인 기반 암호화 자산 매매 및 중개업 | 가상자산등을 활용한 사업영역 확대 | 기존 사업인 AR, VR, XR 관련 사업의 성장성 한계를 극복하기 위한 사업 다각화를 위해 신규 사업을 추가하였으며, 주된 사업인 XR관련 사업에 미치는 영향은 없습니다. | |

| 토큰 발행 및 토큰증권(STO) 관련 사업 | |||

| 디지털화된 자산의 개발, 유통 및 판매 | |||

| 전자화폐 및 상품권 발행 및 공급업 | |||

| 가상화폐 투자업 | |||

| 회사가 보유하고 있는 유형자산 또는 무형 자산의 판매, 유통 사업과 용역사업 |

|||

| 웹 소설, 웹툰 등 콘텐츠 자산의 위탁판매 및 자기 판매, 유통 사업과 중개업 |

사업영역 확대 |

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 메타버스 게임서비스 및 메타버스용 인터페이스 서비스업 | 2023.03.23 |

| 2 | 메타버스용 콘텐츠 운영 소프트웨어 도매/중개업 | 2023.03.23 |

| 3 | 메타버스 응용 소프트웨어 설계 및 개발업 | 2023.03.23 |

| 4 | 상표, 브랜드 등 지적재산권의 라이선스업 | 2023.03.23 |

| 5 | 노하우 기술의 판매, 임대업 | 2023.03.23 |

| 6 | 블록체인 기반 암호화 자산 매매 및 중개업 | 2025.02.12 |

| 7 | 토큰 발행 및 토큰증권(STO) 관련 사업 | 2025.02.12 |

| 8 | 디지털화된 자산의 개발, 유통 및 판매 | 2025.02.12 |

| 9 | 전자화폐 및 상품권 발행 및 공급업 | 2025.02.12 |

| 10 | 가상화폐 투자업 | 2025.02.12 |

| 11 | 회사가 보유하고 있는 유형자산 또는 무형 자산의 판매, 유통사업과 용역사업 | 2025.02.12 |

| 12 | 웹 소설, 웹툰 등 콘텐츠 자산의 위탁판매 및 자기 판매, 유통사업과 중개업 | 2025.02.12 |

회사가 2023년에 추가한 사업목적은 「메타버스 플랫폼 및 서비스관련 사업」과 2025년 추가한 「블록체인 기반 가상자산 관련 사업」으로 구분 됩니다.

1. 메타버스 플랫폼 및 서비스 관련 사업

위 표 구분의 1~5의 사업목적은 메타버스 관련 사업으로 메타버스 플랫폼과 메타버스 서비스로 구분됩니다.

메타버스 플랫폼인 MAXVERSE는 2023년 10월 , 메타버스 서비스 틀로나는 2024년 8월 정식 오픈하였으나, 메타버스는 초기 단계의 시장으로 수익모델이 제한적인 상황으로 보고서 제출일 현재 서비스 제공을 중단하였습니다.

회사는 메타버스 관련 시장 흐름 및 기술 방향에 능동적으로 대응해 나갈 예정이며 기존 개발 완료된 메타버스 플랫폼 및 서비스는 고도화 작업을 통해 시장 변화에 따라 대응할 예정입니다.

관련 내용은 2024년 사업보고서에 상세히 기재되어 있으니 참조 바랍니다.

향후 메타버스 플랫폼 및 서비스 사업 재개시 추가 예정입니다.

2. 블록체인 기반 가상자산 관련 사업

가. 목적

비트코인은 2024년 기준 2조 달러의 시장가치를 보유한 세계 7대 자산 중 하나로서 가장 빠르게 성장하는 디지털 자산으로 2024년 40개 이상의 ETF 보유, 10여 국가 등이 보유하고 있고, 미국 연기금이 비트코인 현물 ETF 투자를 늘리는 등 제도권 자산으로 자리 잡아가고 있습니다.

2020년 8월 이후 매그니피센트7(미국 대형기술주)대비 높은 수익률을 달성하였습니다.

이더리움은 비트코인과 함께 가장 널리 알려진 블록체인 기반 암호화폐로 탈중앙화 금융 플랫폼에서 대출, 스테이킹, 유동성 공급 등 다양한 금융서비스를 위한 자산으로 활용할 수 있습니다.

최근 금융위원회는 상장회사의 가상자산 매매를 2025년 하반기부터 허용하는 등 가상자산을 투자, 재무 목적의 매매를 허용함에 따라 선제적으로 대표 가상자산인 비트코인과 이더리움을 보유하여 자산가치 극대화를 통해 기업가치를 제고하고자 합니다.

나. 가상자산의 특징 및 시장 규모

가상자산은 다음과 같은 특징을 갖고 있습니다.

① 희소성: 가상자산은 발행량이 제한된 경우가 많으며, 대표적인 예로 비트코인은 총 발행량이 2,100만 개로 정해져 있습니다. 또한, 비트코인은 약 4년마다 채굴 보상이 절반으로 줄어드는 반감기(halving) 구조를 가지고 있어 시간이 지날수록 신규 공급량이 감소하게 됩니다.

② 탈중앙화: 일부 가상자산(예: 비트코인, 이더리움 등)은 정부나 금융기관의 개입 없이 글로벌 네트워크를 통해 운영되며, 네트워크 참여자들이 직접 거래를 검증합니다. 하지만 일부 스테이블코인이나 중앙은행 디지털화폐(CBDC)는 중앙기관이 개입하는 경우도 있습니다.

③ 보안성: 작업증명(PoW) 방식의 블록체인 네트워크는 높은 보안성을 유지하며, 해킹과 같은 악의적인 공격을 방지할 수 있습니다.

④ 높은 유동성: 가상자산은 국제적인 거래소에서 활발히 유통되며, 금융 시장 내에서 점점 더 중요한 자산으로 자리 잡아 가고 있습니다.

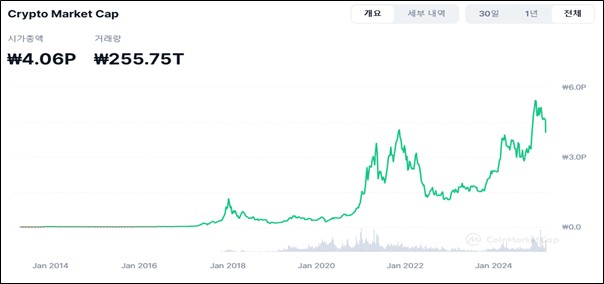

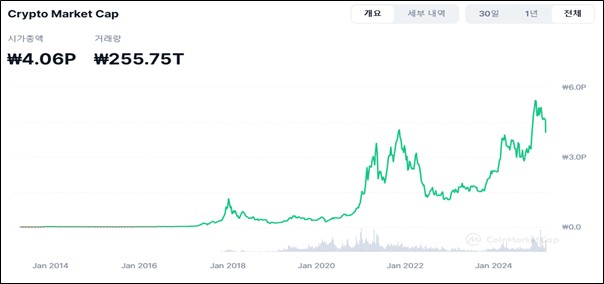

가상자산 시장은 지난 수년간 급격한 성장을 보이며 전 세계 금융 시장에서 중요한 위치를 차지하게 되었습니다. 이러한 성장은 다양한 요인에 의해 촉진되었으며, 시장 규모와 참여자 수, 거래량 등 여러 지표에서 그 변화를 확인할 수 있습니다.

|

|

(Source : CoinMarketCap, https://coinmarketcap.com/) |

한국의 가상자산 시장도 빠른 성장을 보였습니다. 금융위원회가 발표한 가상자산사업자 실태조사 결과 2021년 하반기 기준, 국내 가상자산 시장 규모는 약 55.2조 원으로 평가되었으며, 실제 거래에 참여하는 이용자 수는 약 558만 명에 달했습니다. 이러한 성장세는 2024년 상반기에도 이어져, 가상자산 가격 상승 등에 따라 2023년 하반기와 비교하여 일평균 거래규모가 67%, 시가총액이 27% 증가하였습니다.

다. 추진 현황 및 예상자금 소요액

회사는 2025년 1분기 13,284 백만원의 비트코인 및 이더리움 가상자산을 양수하였습니다. 조달자금의 원천은 2025년 2월 12일 제2회차 전환사채 발행을 통해 조달된 25,000 백만원입니다.

또한 가상자산 양수 관련하여 별도의 조직은 필요하지 않습니다.

라. 기존사업과의 연관성

신규 사업으로 기존 사업 영역인 AR, VR, XR 관련 사업과의 연관성은 없습니다.

마. 주요위험 요소

가상자산(암호화폐)의 투자에는 여러 가지 위험 요소가 따릅니다. 주요 위험 요소는 다음과 같습니다:

가격 변동성: 가상자산은 전통적인 금융 자산보다 가격 변동성이 매우 큽니다. 하루에도 수십 퍼센트씩 가격이 오르거나 내릴 수 있어, 큰 수익을 기대할 수 있지만 동시에 큰 손실의 위험도 존재합니다.

보안 및 해킹 위험: 가상자산 거래소나 개인 지갑이 해킹당할 가능성이 있습니다. 피싱 공격, 악성 코드, 키로깅 등을 통해 자산이 도난당할 수 있으며, 거래소 파산시 자산을 돌려받기 어려울 수 있습니다.

규제의 불확실성: 각국 정부의 규제 변화는 가상자산 시장에 큰 영향을 미칩니다. 일부 국가는 가상자산 거래를 금지하거나 거래소를 폐쇄하기도 하며, 이러한 규제는 투자자에게 큰 리스크로 작용할 수 있습니다.

II. 사업의 내용

1. 사업의 개요

※ 참고자료

| [용어 설명표] |

| 용어 | 영문 표기 | 설명 |

| 증강현실 | AR (Augmented Reality) | 증강현실(AR)은 현실 세계에 3차원 가상의 이미지를 겹쳐서 하나의 영상으로 보여주는 기술 |

| 가상현실 | VR (Virtual Reality) | 컴퓨터로 만들어 놓은 가상의 세계에서 사람이 실제와 같은 체험을 할 수 있도록 하는 기술 |

| 확장현실 | XR(eXpended Reality) | VR, AR, MR을 아우르는 기술. 현재의 가상, 증강, 혼합 현실 영상 기술뿐 아니라 미래에 나타날 새로운 기술도 포괄하는 의미 |

| 메타버스 | Metaverse | 가공, 추상을 의미하는 메타(Meta)와 현실 세계를 의미하는 유니버스(Universe)의 합성어 |

| SDK | S/W Development Kit | 소프트웨어 개발자가 응용프로그램을 만들 수 있게 해주는 소스(Source)와 도구 패키지 |

| 스마트팩토리 | Smart Factory | 설계·개발, 제조 및 유통·물류 등 생산과정에 디지털 자동화 솔루션이 결합된 정보통신기술(ICT)을 적용하여 생산성, 품질, 고객만족도를 향상시키는 지능형 생산공장 |

| 스마트글라스 | Smart Glass | 컴퓨터를 탑재한 안경 형태의 디바이스를 일컫는 말로, 착용 가능한 컴퓨터의 일종 |

| SLAM | Simultaneous Localization and Mapping |

로봇이 미지의 환경을 돌아다니면서 로봇에 부착되어 있는 센서만으로 외부의 도움 없이 환경에 대한 정확한 지도를 작성하는 작업으로 자율주행을 위한 핵심기술임. |

| VPS | Visual Positioning Service | 광범위한 실내외 공간에 대해 3차원 공간 맵을 만들고 비전 기반 영상 인식을 통해 3차원 공간 상에서 모바일 기기의 3차원 위치와 자세를 계산하는 기술 |

| WebRTC | Web Real-Time Communication | 웹에서 별도의 플러그인 없이 실시간 통신(RTC) 기능을 하기 위한 공개(open) API |

| 언리얼 엔진 | Unreal Engine | 언리얼 엔진(Unreal Engine)은 미국의 EPIC GAMES에서 개발한 3차원 게임 엔진, 1994년부터 현재까지 꾸준한 개량을 통해 발전되고 있음. Unity 엔진과 함께 대표적인 멀티플랫폼(PC, 콘솔, 모바일)용 게임 엔진으로 사용되고 있음 |

| 유니티3D | Unity3D | 유니티(영어: Unity)는 3D 및 2D 비디오 게임의 개발 환경을 제공하는 게임 엔진이자, 3D 애니메이션과 건축 시각화, 가상현실(VR) 등 인터랙티브 콘텐츠 제작을 위한 통합 저작 도구 |

| 렌더링 | Rendering | 2차원의 화상에 광원·위치·색상 등 외부의 정보를 고려하여 사실감을 불어넣어, 3차원 화상을 만드는 과정을 뜻하는 컴퓨터 그래픽스(CG) 용어 |

| 디지털 트윈 | Digital Twin | 현실세계의 기계나 장비, 사물 등을 컴퓨터 속 가상세계에 구현한 것을 말한다 |

| 디지털 트랜스포메이션 | Digital Transformation | 기업에서 사물 인터넷(IoT), 클라우드 컴퓨팅, 인공지능(AI), 빅데이터 솔루션 등 정보통신기술(ICT)을 플랫폼으로 구축·활용하여 기존 전통적인 운영 방식과 서비스 등을 혁신하는 것을 의미 |

| 실감형 콘텐츠 | Immersive Contents | 실감형 콘텐츠는 정보통신기술(ICT)을 기반으로 인간의 오감을 극대화하여 실제와 유사한 경험을 제공하는 차세대 콘텐츠임. 소비자와 콘텐츠의 능동적 상호작용성과 오감을 만족시키는 경험 제공,이동성이 특징으로 가상현실(VR), 증강현실(AR), 홀로그램, 오감 미디어 등이 대표적인 실감형 콘텐츠의 예가 되고 있으며 실감형 콘텐츠는 게임, 영화를 넘어 교육, 의료, 자동차 등 다양한 분야에서 적용·발전되고 있음. 특히 차세대 네트워크로 주목받고 있는 5G의 상용화와 함께 실감형 콘텐츠의 대중화에 대한 기대감이 높아지고 있음. |

가. 주요 사업의 개요

지배회사는 비트코인, 이더리움 등의 가상자산 관련 사업과 AR 애플리케이션 개발 도구를 제공하는 AR 개발 플랫폼, 현실 공간 기반의 디지털트윈 플랫폼, 직관적이고편리한 업무 협업을 위한 산업용 AR 솔루션 관련 사업을 영위하고 있습니다.

지배회사는 AR 핵심기술을 개발, 이를 통합적으로 제공하는 AR 개발 플랫폼 비트맥스 AR SDK(Software Development Kit)를 2012년 첫 상용화하였고 고객 수요에 맞춰 지속적인 업그레이드를 통하여 기능을 추가하고 있습니다. 2023년 11월에는 MAXSCAN에 방규모 공간을 보다 현실에 가깝게 스캔할 수 있는 룸리컨기능을 추가했습니다

비트맥스 AR SDK는 현재 50여 개국, 30,000여 개의 개발사가 사용하고 있으며, 9,295개의 AR앱이 개발되었으며, 639만명의 사용자가 비트맥스 AR SDK로 개발된 AR앱을 다양한 분야에서 활용하고 있습니다.

지배회사는 2015년 AR 원천기술에 WebRTC를 접목한 산업용 솔루션 개발에 착수, 대기업과 다양한 프로젝트를 통한 컨셉 검증(POC)-실제 활용-고도화 단계를 거쳐 산업용 AR 솔루션 'MAXWORK' 브랜드를 런칭하였으며 대기업 외에 중소기업도 이용할 수 있는 SaaS(S/W as a Service) 제품까지 제공하고 있습니다.

또한 지배회사는 현실 공간을 가상의 디지털 공간에서 구현하는 디지털 트윈(Digital Twin)시장의 성장과 기업의 필요성 증대에 따라, 개발 이해도와 개발 인력 없이도 누구나 쉽고 간편하게 디지털 트윈을 구축할 수 있는 웹 서비스 플랫폼 '와이더스' 출시하였습니다.

디지털 트윈이란 가상의 공간에 실물과 똑같은 공간, 사물, 환경, 사람 등을 그대로 옮겨 구현한 것을 뜻하며, 장소와 시간에 구애받지 않고 네트워크가 가능한 PC, 모바일, XR 글래스와 같은 기기를 통해 현장에 가지 않고 작업을 모니터링하거나 시뮬레이션하는 등 다양한 산업, 특히 부동산, 인테리어, 건설, 전시/박람회, 가상투어 등 다양한 분야에 활용됩니다.

종속회사 (주)아이엘포유는 전자제조 대기업을 대상으로 고객 맞춤 수주형 디지털 지식 서비스를 제공하고 있습니다. 특히 MES(제조), PLM(개발)과 MIS(경영)정보 시스템 구축 및 운영을 통해 고객사의 제조 경영 디지털 혁신과 운영 효율성 및 생산성 증대에 기여하고 있습니다.

아이엘포유는 기존 SI(개발)/ITO(운영) 사업에서 서비스 라인을 확장하여, 제조데이터에 AI, AR 등 신기술 융합을 통한 제조시스템 지능화 서비스로 전환 중이며, 기업들의 클라우드 환경 전환에 발 맞추어 스마트팩토리 서비스사업(XaaS)으로 비즈니스모델 혁신을 통해, 업종과 기술이 융합된 디지털 서비스기업으로 성장하고 있습니다.

종속회사 니즈게임즈(주)는 핵앤슬래시 RPG 게임 언디셈버를 모바일과 PC 환경에서 크로스플레이가 가능한 멀티플랫폼 기반으로 전세계 154개국에 서비스하고 있습니다. 핵앤슬래쉬 장르에 특화된 컨텐츠 제작능력을 바탕으로 향후 콘솔 및 VR 게임 영역으로 확장할 예정입니다.

사업의 개요와 관련된 세부 내용은 I. "회사의 개요"의 5. 정관에 관한 사항 및 II. "사업의 내용"의 2. "주요 제품 및 서비스"에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

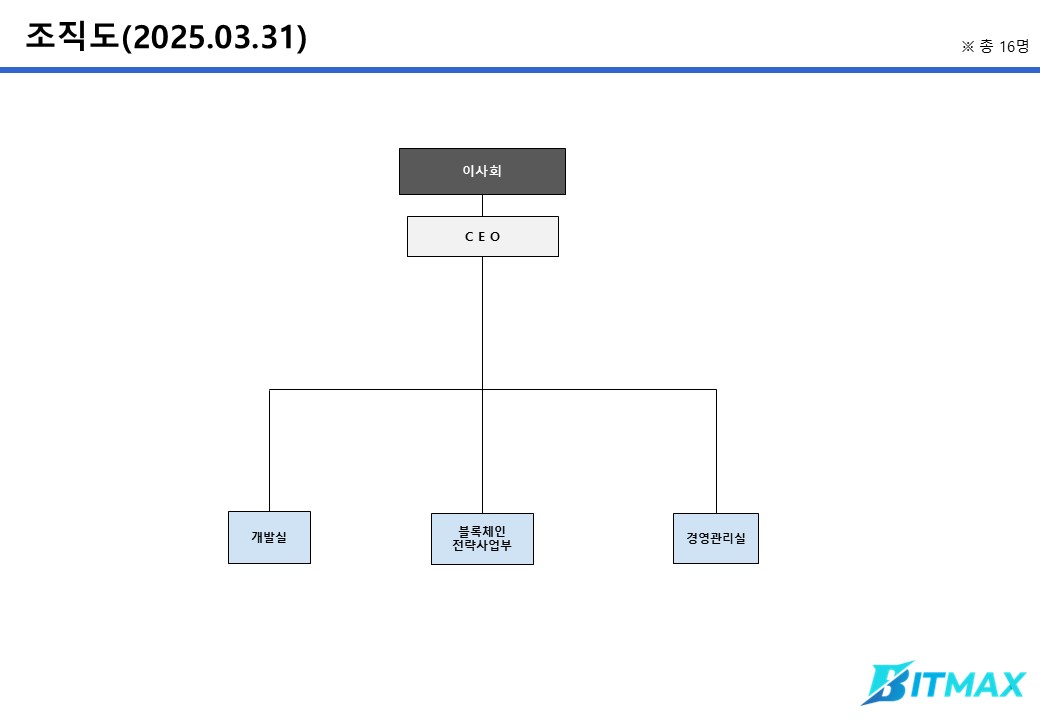

나. 조직도

|

|

비트맥스(주) 조직도 |

2. 주요 제품 및 서비스

지배회사의 주요 제품 및 서비스는 AR 개발 플랫폼, 산업용 AR 솔루션, 디지털트윈플랫폼으로 구성되어 있으며, 종속회사 (주)아이엘포유의 IT 서비스 부문, 니즈게임즈(주)의 게임콘텐츠 부문으로 구성되어 있습니다.

주요 사업부문별 매출액 및 주요 서비스의 내용은 다음과 같습니다.

가. 주요 사업부문별 매출액

| (단위: 백만원) |

|

주요 서비스 |

제16기 1분기 | 제15기 | 제14기 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |

|

AR 개발 플랫폼 |

58 | 0.8 | 231 | 0.6 | 179 | 10.1 |

| 산업용 AR 솔루션 | 13 | 0.2 | 131 | 0.4 | 1,426 | 80.8 |

| 디지털트윈 플랫폼 | 19 | 0.2 | 1 | 0.0 | 6 | 0.3 |

| IT 서비스 | 6,943 | 90.5 | 32,269 | 86.8 | - | - |

| 게임콘텐츠 | 642 | 8.4 | 4,411 | 11.9 | - | - |

| 도서콘텐츠 플랫폼 | - | - | 128 | 0.3 | 155 | 8.8 |

| 합계 | 7,675 | 100 | 37,171 | 100 | 1,766 | 100 |

(주) 보고서 제출일 현재 도서콘텐츠 플랫폼 사업은 영위하고 있지 않습니다.

|

AR 개발 플랫폼 |

산업용 AR 솔루션 |

|---|---|

|

▶AR 애플리케이션 개발 도구 제공 |

▶B2B 산업용으로 특화된 AR 협업 솔루션 제공 |

| 디지텔트윈 플랫폼 | IT 서비스 |

| ▶ 가상의 공간에 실물과 똑같은 공간, 사물, 환경, 사람 등을 그대로 옮겨 구현 | ▶MES(제조), PLM(개발)과 MIS(경영정보시스템 등 구축 및 운영 |

| 게임콘텐츠 | |

| ▶핵앤슬래쉬 RPG 게임 '언디셈버'를 퍼블리셔를 통해 전세계 154개국에 서비스 ▶모바일, PC 환경에서 크로스플레이가 가능한 멀티플랫폼 기반의 시즌제 게임 제공 |

|

나. 주요 서비스 내용

(1) AR 개발 플랫폼

당사가 제공하는 AR 개발 플랫폼인 AR SDK, SLAM, VPS의 주요 특징은 다음과 같습니다.

| 제품명 | 특징 | 사례 | ||||

| Space Tracker |

▶ 3D 스캔과 공간맵 생성을 통해 공간을 추적하고 증강하는 기능 제공 ▶ 라이다 카메라를 이용하여 손쉽게 주변 공간 및 사물 스캔할 수 있도록 MAXSCAN 앱 제공 |

|

||||

| Image Tracker |

▶ 학습한 평면 이미지를 카메라 영상에서 인식하고 추적하여 증강하는 기능 제공 ▶ 최대 3개 타깃 동시 추적 가능한 Multi-target tracking 기능 제공 |

|

||||

| Cloud Recognizer |

▶ 실시간 카메라 영상을 비트맥스 인식 서버로 전송하여수백만 장의 이미지 인식 가능 ▶ 공산품, 영화 포스터 혹은 CD 커버, 와인 라벨 등 추적 대상 많은 경우 활용 ▶ 비트맥스외 2개사 서비스 제공 및 경쟁사 대비 가격 경쟁력 확보 |

|||||

| Object Tracker |

▶ 평면이 아닌 임의의 형태를 갖는 비평면 타깃을 미리 학습하고 카메라 영상에서 인식한 후 추적하는 기능 ▶ 제품 조립 가이드, 전자제품 메뉴얼, 게임 등에 활용 |

|

||||

| Instant Tracker |

▶ 공간의 바닥면을 인식 및 추적하는 기능으로서 사용 자가 즉각적으로 AR 콘텐츠를 현실에 배치해 보는 용 도로 활용 |

|

||||

| QR Code Tracker |

▶ 많은 수의 타깃이 필요하거나 타깃을 쉽게 생성해야 하는 경우에 유용한 기능 ▶ QR 코드 위에 바로 URL 링크 버튼, 3D 오브젝트, 이미지 정보 증강 |

|

||||

| AR Fusion Tracker |

▶ 비트맥스 AR Tracker에 ARKit과 ARCore의 강력한 추적성능을 추가 ▶ 카메라로 입력되는 영상 밖의 영역에도 콘텐츠 증강 및 타깃 밖에 배치된 콘텐츠 추적 기능 |

|

||||

| Marker Tracker |

▶ 비트맥스만의 규칙적인 패턴을 가진 고유 마커를 카메라 영상에서 인식하고 추적하여 가상 3D 콘텐츠를 증강할 수 있는 기능 |

|

||||

| QR/Barcode Reader |

▶ QR코드와 바코드 인식으로 빠르고 정확한 결과값 도출 |

|

||||

| 비트맥스 SLAM |

▶ 여러 종류의 센서를 융합하여 주변 공간에 대한 3차원 디지털 지도를 만들고 동시에 디지털 지도로부터 자신의 위치를 파악하는 기술 ▶ Mono Inertial SLAM : 한대의 카메라와 IMU 센서 장착된 디바이스에서 동작하며, 성능이 낮은 모바일 디바 이스 환경에서 6자유도 자세 출력 가능 ▶ Stereo Inertial SLAM : 카메라 2대와 IMU센서가 장착된 모바일 기기인 AR글래스와 로봇, 드론에 탑재되어 활용 ▶ LiDAR SLAM : 대규모 공간에 대해서 공간 지도를 만들고 디지털트윈을 생성하는데 활용 |

|

||||

| 비트맥스 VPS (Visual Positioning System) |

▶ 영상 인식을 통해 3차원 공간 상에서 모바일 기기의차원 위치와 방향을 계산하는 기술 ▶ 실내외 제약 없이 사용할 수 있고 6자유도 자세(3차 원 위치+3차원 방향)가 계산되어 AR콘텐츠를 증강에 활용시키는데 활용. ▶ AR 내비게이션 서비스, 자율주행차 AR 관광 서비스, AR 미술관 서비스, AR 박물관 서비스에 활용 |

|

비트맥스 AR SDK는 현재 50여 개국, 30,000여개의 개발사가 사용하고 있으며 9,295개의 AR앱이 개발되었습니다. 현재 639만명의 사용자가 비트맥스 AR SDK로 개발된 AR앱을 활용하고 있습니다.

![이미지: [MAXST AR SDK 활용사례]](maxst%20ar%20sdk%20%ED%99%9C%EC%9A%A9%EC%82%AC%EB%A1%80.jpg) |

|

[MAXST AR SDK 활용사례] |

비트맥스 AR SDK를 통해 개발된 AR애플리케이션은 마케팅, 게임, 엔터테인먼트뿐만 아니라 헬스케어, 제조, 교육 등의 분야에 적용되어 여러 산업의 작업 능률 제고에기여하고 있습니다.

(2) 산업용 AR 솔루션

MAXWORK는 설비점검 및 원격협업 기능을 통하여 고객사의 업무 효율을 극대화하는 솔루션입니다. 2024년은 고객의 니즈에 발맞춰 어플라이언스(Appliance) 형태를 적용, 출시하여 고객사현장 설치기간을 50% 이상 단축, 더 많은 고객사의 프로젝트를 소화할 수 있도록 개선하고 있습니다. 또한 3D 기반의 트레킹 기술을 도입, 공간맵 도입 및 디지털트윈 구축의 호환성 확보를 통하여 기존의 MAXWORK를 한층 더 고도화 계획 중에 있습니다.

산업현장에서 업무 효율성을 극대화할 수 있도록, 점검/매뉴얼 및 원격지원 기능을 사용자 친화적으로 개선하여 제조, 설비점검 이외의 여러 부분의 산업분야(건설, 네트워크, 의료, C/S, 제약, 통신, 교육 등)에 이용할 수 있도록 범용성을 향상 중에 있습니다.

MAXWORK가 제공하는 주요 기능은 다음과 같습니다.

1) 점검/매뉴얼

증강을 위한 AR컨텐츠 제작을 쉽고 빠르게 진행할 수 있으며, 추가 기능인 설비 관리, 체크시트 관리, AR컨텐츠 관리, 점검 이력 등을 통해 산업현장에서 사용성 및 업무 효율성을 극대화할 수 있도록 합니다. 또한 에셋(매뉴얼) 관리 페이지에서 등록한 에셋의 목록을 조회할 수 있으며 수정 및 변경 가능 합니다.

![이미지: [점검 매뉴얼]](%5B%EC%A0%90%EA%B2%80%20%EB%A7%A4%EB%89%B4%EC%96%BC%5D_1.jpg) |

|

[점검 매뉴얼] |

2) 원격지원

최대 N명이 동시에 영상통화를 통해 설비에 대한 원격 협업 및 AR 드로잉 기능, 채팅 등의 도구와 함께 영상 녹화도 제공되어 이력 관리 등이 가능합니다.

![이미지: [원격지원 주요 기능]](%5B%EC%9B%90%EA%B2%A9%EC%A7%80%EC%9B%90%20%EC%A3%BC%EC%9A%94%20%EA%B8%B0%EB%8A%A5%5D.jpg) |

|

[원격지원 주요 기능] |

MAXWORK의 수익모델은 세가지로 구성되어 있습니다

① Appliance형

HW와 SW를 결합하여 납품하는 형태인 Appliance형은 SI의 단점인 구축(납품)기간을단축하는 방식으로, 기본적인 셋팅이 완료된 제품(HW+SW)을 고객사에 설치한 후 환경에 맞게 현지화 하는 방식을 사용합니다. 사용 규모에 따른 라이선스 과금과 함께 요구사항에 대한 custom 및 SI(System Integration) 비용 발생으로 수익을 창출하는 구조입니다.

② 구축형 (On-Premise)

대기업 등 주로 폐쇄 망에서의 사용하기 위한 현지 구축 형태로서, Appliance와 마찬가지로 사용 규모에 따른 라이선스 과금, 추가 요구 사항 custom 및 SI 비용 발생으로 수익을 창출 합니다.

③ 구독형 (SaaS, 출시 예정)

자체 전산 인프라 구축이 어려운 중소기업을 대상으로 한 구독형으로 MAXWORK 사용에 대한 라이선스 비용을 월단위로 과금하는 구조입니다.

(3) 디지털트윈 서비스 플랫폼(와이더스,Widearth)

당사는 현실 공간을 가상의 디지털 공간에서 구현하는 디지털 트윈(Digital Twin)시장의 성장과 기업의 필요성 증대에 따라, 개발 이해도와 개발 인력 없이도 누구나 쉽고 간편하게 디지털 트윈을 구축할 수 있는 웹 서비스 플랫폼 '와이더스' 를 출시하였습니다.

디지털 트윈이란 가상의 공간에 실물과 똑같은 공간, 사물, 환경, 사람 등을 그대로 옮겨 구현한 것을 뜻하며, 장소와 시간에 구애받지 않고 네트워크가 가능한 PC, 모바일, XR 글래스와 같은 기기를 통해 현장에 가지 않고 작업을 모니터링하거나 시뮬레이션하는 등 다양한 산업, 특히 부동산, 인테리어, 건설, 전시/박람회, 가상투어 등 다양한 분야에 활용됩니다.

![이미지: [와이더스 플로우]](%5B%EC%99%80%EC%9D%B4%EB%8D%94%EC%8A%A4%20%ED%94%8C%EB%A1%9C%EC%9A%B0%5D.jpg) |

|

[와이더스 플로우] |

와이더스는 공간에 대한 디지털 트윈을 웹 상에서 아래 그림과 같이 360 영상 형태 혹은 메쉬 형태로 보여 줍니다.

![이미지: [와이더스 뷰어, 1인칭, 3인칭 뷰]](%5B%EC%99%80%EC%9D%B4%EB%8D%94%EC%8A%A4%20%EB%B7%B0%EC%96%B4%2C%201%EC%9D%B8%EC%B9%AD%2C%203%EC%9D%B8%EC%B9%AD%20%EB%B7%B0%5D.jpg) |

|

[와이더스 뷰어, 1인칭, 3인칭 뷰] |

와이더스는 웹 상에서 디지털 트윈에 합성할 컨텐츠를 편집할 수 있는 컨텐츠 스튜디오를 제공합니다.

![이미지: [컨텐츠 스튜디오]](%5B%EC%BB%A8%ED%85%90%EC%B8%A0%20%EC%8A%A4%ED%8A%9C%EB%94%94%EC%98%A4%5D.jpg) |

|

[컨텐츠 스튜디오] |

디지털트윈 서비스 플랫폼인 '와이더스'의 주요 내용은 다음과 같습니다.

가) 개요

|

서비스명칭 |

와이더스(Widearth) |

|

출시일 |

▶ 2024년 7월 |

|

사용환경 |

▶ PC 및 모바일 |

|

서비스 내용 |

▶ 워크스페이스: 사용자가 공간맵의 제작 현황 파악 및 관리할 수 있는 Web 대시보드 |

|

주요 특징 |

▶ 360 카메라로 촬영한 공간 데이터를 Web에 올리면 약 2~3일안에 디지털 트윈 형태로 제작 가능 ▶ 간단하고 편리한 공간 편집 기능을 제공 ▶ 제작 완료한 콘텐츠를 외부 공유할 수 있도록 URL 및 Embed 코드 제공 |

|

수익구조 |

▶ SaaS 구독료 ▶ Enterprise (구축형 서비스) ▶ 공간 촬영 대행료 ▶ 뷰어 사용자당 후과금 ▶ 광고료 |

|

개발 진행 현황 |

▶ 2024년 1월: 와이더스(Widearth) 개발 착수 ▶ 2024년 7월: 와이더스(Widearth.world) v1.0 정식 오픈 |

나) 사업 배경

현실 공간을 3차원으로 옮겨 놓은 디지털 트윈에 대한 수요는 매년 증가하고 있으며, 공간 컴퓨팅(Spatial Computing)을 표방하는 애플 비전프로 등 XR기기의 출시로 실감형 콘텐츠의 수요가 늘어남에 따라 디지털 트윈의 성장이 예상되고 있습니다.

기존의 디지털 콘텐츠와 차별화된 경험의 콘텐츠 중요성이 대두되며, 완전한 가상공간 뿐 아니라 일상에서 볼 수 있는 공간을 가상으로 재구성한 공간의 필요성도 늘어나고 있습니다. 특히, 교육, 산업현장, 관제시스템 등에서 현실 공간을 옮겨 놓은 듯한 가상 공간에서의 서비스 구현을 필요로 하고 있기에 다양한 비즈니스 기회가 열려있습니다.

다) 주요 특징

|

구분 |

내용 |

|

공간 스캐닝 |

▶ Insta 360 Pro2, Titan, X2~4 등 전문가형 및 보급형 카메라와 Matterport 카메라를 이용한 공간 촬영 |

| 3차원 공간 데이터 자동변환 |

▶ 360카메라로 스캔된 공간의 이미지, 동영상 데이터를 간단한 스티칭 과정 거침 ▶ 와이더스 Web에 업로드하면 3차원의 디지털 공간(공간맵)으로 자동 변환 |

|

Web 대시보드 |

▶ Web 기반의 워크스페이스 관리 페이지 ▶ 와이더스의 모든 사용자는 워크스페이스에 계정을 생성해야 하며, 사용자가 업로 드한 데이터, 편집한 공간맵, 콘텐츠 등을 대시보드에서 관리 |

|

콘텐츠 저작 |

▶ 공간맵을 편집하는 기능과 공간맵 위에 콘텐츠를 배치, 편집하는 기능 |

|

콘텐츠 뷰어 |

▶3차원 공간데이터 변환되면 편집 기능 사용 없이 다양한 채널에 배포하여 3차원의 1인칭 시점으로 체험 |

|

중개 플랫폼 |

▶ 공간맵을 제작하는 제작사들과 공간맵을 만들고 싶은 서비스사, 유저를 중개해 주는 서비스 ▶ 공간 사업자들이 직접 공간을 촬영하고 제작하기 어려울 경우, 와이더스에 접속해 와이더스의 파트너사들 중에서 협력 업체를 선정할 수 있는 기회 제공 |

라) 수익 구조

|

수익 구조 |

내용 |

|

SW구독료 |

▶ Essential, Professional, Enterprise 각 플랜의 구독료 |

| 콘텐츠 개발비 |

▶ 클라우드 기반의 별도 서비스 개발 및 제작비용 |

|

공간 촬영 대행료 |

▶ 전문가형 및 보급형 카메라로 현실 공간을 와이더스가 직접 촬영 |

|

뷰어 사용자당 후과금 |

▶ SaaS 구독 플랜에서 제공하는 뷰어 클릭 건 수를 상회할 때 발생되는 비용 |

| HW 판매/대여 수수료 | ▶ 360카메라와 악세서리를 판매 또는 대여 시 수수료 |

|

광고료 |

▶ 와이더스 홈페이지와 뷰어 등에 외부 기업 광고 유치 통한 수수료 |

|

중개 플랫폼 수수료 |

▶ 공간맵 제작자와 공간맵 수요자가 매칭 시 발생하는 수수료 ▶ (공간맵 제작자) 검색 상단에 노출되기 위한 광고료 |

마) 개발 진행단계

|

순서 |

진행 단계 |

시 기 |

설 명 |

|

1 |

조사/분석 |

2024년 상반기 |

▶ 시장조사, 개발환경분석 및 인프라구성 |

|

2 |

설계/개발 |

▶ 서비스 기획, 디자인, 개발, 단위테스트 |

|

|

3 |

테스트 |

▶ 와이더스 서비스 및 홈페이지 통합테스트 |

|

|

4 |

출시 |

2024. 07 |

▶ 와이더스 v1.0 출시 |

| 5 | 고도화 | 2025년 | ▶ 기능 업데이트 및 고도화 |

바) 판매 전략

|

구분 |

전략 |

|

고객확보 |

▶ 신규 서비스의 홈페이지 오픈과 동시에 고객 회원 가입 유도 ▶ 공간맵 제작사, 촬영기기 총판사, 콘텐츠 제작사 등 파트너쉽 체결을 통한 고객 Pool 확보 ▶ 서비스사 (공간 관련 사업자 등) 대상 제품 소개 및 사업 제휴 등 솔루션 제안 ▶ 고객중심 핵심기능 고도화와 신규 서비스 확대 개발로 공간관련 신규 고객 지속 확보 ▶ 고객 커뮤니티 통한 제품 개선 참여, 신규 서비스 이용 등 파트너 지원 |

|

유통라인 확보 |

▶ 기존 및 신규 공간사업 파트너의 채널을 통해 공간맵과 콘텐츠 확산 ▶ 서비스사의 자체 Web 또는 App에 뷰어 Embed 제공해 공간맵 확산 ▶ 공간맵/콘텐츠/서비스 파트너 Pool 확대하여 상호 협력, 보완 생태계 조성 |

|

브랜드 |

▶ 현실공간을 합리적인 가격으로 쉽게 디지털로 재현하고 국내환경에 최적화된 서비스 플랫폼으로 포지셔닝 ▶ XR콘텐츠가 포함된 증강현실로의 확장성과 생산성 향상을 어필 ▶ 향후 XR글래스 시장 활성 전 선제적 도입 효과와 신먹거리 공략에 유리 ▶ 미션과 비전을 담은 브랜드 m2e마케팅을 통해 서비스 신뢰성 강화와 충성고객 지속 확보 |

|

마케팅 및 채널 전략 |

▶ 유튜브, SNS, 홍보영상 등 지속적인 온라인 마케팅 실행으로 B2B 고객 확보 ▶ Webinar를 통한 기술 소개로 서비스에 대한 이미지 제고 ▶ 2025년 CES 참가를 통해 글로벌 고객 확보 위한 홍보 이벤트 추진 ▶ 와이더스를 이용한 다양한 업종, 산업에서의 사례중심으로 실효적인 마케팅 소재 발굴하여 홈페이지, SNS 등에 영상 게재 ▶고객 데이터 중심의 CX(고객경험)를 강화하여 CS 응대와 함께 업셀링, 크로스셀 마케팅 실행 |

(4) IT 서비스

종속회사 (주)아이엘포유는 MES(제조), PLM(개발)과 MIS(경영)정보시스템 구축 및운영을 통해 고객사의 제조경영 디지털 혁신과 운영 효율성 및 생산성 증대에 기여하고 있습니다. 주요 고객은 S전자와 그 관계사들이며, 그외 고객은 S사, HD사, 일본 소재 고객사 등입니다. 아이엘포유는 기존 SI(개발)/ITO(운영) 사업을 확장하여, 기존 제조데이터에 AI, AR 등 신기술을 융합하여 제조시스템 지능화 서비스로 전환 중이고, 기업들의 클라우드 환경 전환에 따라 스마트팩토리 서비스사업(Saas)로 비즈니즈 모델을 혁신하고 있습니다.

또한 기존 고객사 이외 제조유통기업 및 리테일 서비스 기업을 대상으로 사업 발굴 및 제안을 추진 중이며, 중소중견기업을 대상으로 스마트팩토리 서비스형 사업을 기획하고 있습니다.

(5) 게임콘텐츠

종속회사 니즈게임즈㈜는 핵앤슬래시 RPG 게임인 언디셈버(Undecember)를 개발 후 퍼블리셔와의 판권계약을 통해 고객에게 서비스되는 게임콘텐츠 개발사입니다.

2022년 1월 국내에서 핵앤슬래시 RPG 게임인 언디셈버(Undecember) 출시, 2022년 10월 글로벌로 서비스되는 '언디셈버 글로벌'(Undecember Global)을 출시하여 해외 시장에 진출하였습니다. 2023년 5월 최초로 시즌제를 도입하였으며, 모바일과 PC 환경(국내, 글로벌)에서 크로스플레이가 가능한 멀티플랫폼 기반의 시즌제 핵앤슬래시 장르의 게임을 전세계 154개국에 서비스하고 있습니다.

3. 원재료 및 생산설비

지배회사는 개발 인력을 통하여 AR 플랫폼 관련 기술을 제공하기 때문에 별도의 원재료 및 생산설비는 없습니다.

종속회사인 아이엘포유 및 니즈게임즈가 영위하는 사업은 소프트웨어 개발 및 공급과 온라인 및 모바일 게임을 개발하는 인력기반의 사업으로 일반 제조업과 달리 원재료 등의 매입 및 생산설비는 없습니다.

4. 매출 및 수주상황

가. 매출 실적

| (단위: 백만원) |

|

품목 |

2025년 (제16기 1분기) |

2024년 (제15기) |

2023년 (제14기) |

|---|---|---|---|

|

금액 |

금액 |

금액 |

|

|

AR 개발 플랫폼 |

58 | 231 | 179 |

| 산업용 AR 솔루션 | 13 | 131 | 1,426 |

| 디지털트윈 플랫폼 | 19 | 1 | 6 |

| 도서콘텐츠 플랫폼 | - | 128 | 155 |

| IT 서비스 | 6,943 | 32,269 | - |

| 게임 콘텐츠 | 642 | 4,411 | - |

|

합 계 |

7,695 | 37,171 | 1,766 |

나. 판매조직

지배회사의 판매조직은 각 제품군 별 영업팀이 전담하고 있습니다.

다. 판매전략

(1) AR 개발 플랫폼

|

구분 |

상세 전략 |

|

고객 확보 |

▶ 2023년 12월 업그레이드 버전인 비트맥스 AR SDK 6.2 버전을 출시하였음 .국내외 주요 전시회, 행사 등을 통해 자사 제품을 알리면서 고객 DB를 꾸준히 확보하고 있으며, 확보된 고객을 대상으로 정기적 DM을 발송하고 있음. ▶ Enterprise 라이선스 고객 발굴 사례 및 소개 - 비트맥스 AR SDK가 Epson Japan 사의 신규 AR 글래스인 BT-45CS 모델의 Optical See-through mode 지원 가능하도록 캘리브레이션 계약 체결 및 개발 수행 ▶ AR SDK 교육사업 확대 - 교육업체와의 협업을 통해 공교육,사교육 기관향 SDK 교육 프로그램 제안 ▶ 아웃 바운드 영업 활성화 - 글래스 시연 자원 활용, 완성도 높은 기술 시연 제공하여 빠른 인게이지먼트 유도 - 학생, 개인 개발자, 교육기관 담당자, AR 애플리케이션 개발사, 각종 산업군의 신기술/스마트화 부서 담당자 등 넓은 범위의 고객 유치 |

|

유통라인 |

▶ B2B 사업의 특성상 자사의 AR SDK는 홈페이지를 통해 판매되는 inbound ▶ Unity Asset Store 에셋 등재를 통한 신규 유통 라인 확보 - SDK 무료 배포하여 무료 체험형 라이선스 제공으로 유효기간 3개월 이후 지속 관심 고객 유료 구매 유도 - AR 글래스 제조사와의 파트너십 및 SDK-글래스 연동 개발 계약 체결로 해당 업체 글래스에 탑재할 앱 개발에 비트맥스 AR SDK 활용 유도 |

|

마케팅 및 |

▶ 2023년 5월 6.0버전 출시하면서 기존 연간 구매 방식에서 월구독제 기반으로 요금제를 개편하여 고객의 초기 구매 비용 부담을 줄이고 안정적인 수익 가져올 수 있는 사업모델로 전환함 ▶ 고객사 인터뷰, 실제 Use case를 영상으로 제작하여 다양한 마케팅 소재로 활용하고 있으며, 고객사 인터뷰는 지속적으로 추가할 계획임. |

|

브랜드 |

▶ Web 기반으로 전환 - AR 시장은 빠르게 사용자 접근성 향상을 위해 AR SDK의 Web으로 전환 중 ▶ 다양한 디바이스와 플랫폼을 지원, 고성능이면서 합리적인 가격, 모든 기능이 포함된 올인원 솔루션 등 비용 부담 없이 다양한 기능을 사용할 수 있는 합리적 제품이라는 이미지로 포지셔닝 ▶ SLAM, VPS, 디지털트윈 등 비트맥스의 핵심 기술 기반 신상품을 출시하고 시장 에 진입하는 브랜드 전략 수행 ▶ 고객사의 요청에 따라 맞춤형 지원이 가능한 상품으로 포지셔닝 - SDK 커스터마이징, 지원하는 AR 글래스 범위 확대, 고객 서버용 이미지 학습 모듈 제공, 맞춤형 클라우드 라이선스 과금 체계 설계 등 고객의 요구사항에 부합하는 맞춤형 지원이 가능함을 강조 |

(2) 산업용 AR 솔루션

|

구분 |

상세 전략 |

|

고객 확보 |

▶ 대기업, 특히 구축형으로 설비 등의 효율적인 관리가 필요한 대형 고객사를 |

|

마케팅 및 채널 전략 |

▶ Maxwork와 관련된 해외 전시회 참가를 통해, 해외 가망고객 확보 |

|

브랜드 전략 |

▶ Maxwork의 향상된 설치 기능 및 설비점검, 원격협업 기능 이외 디지털트윈 구축을 통한 다양한 기술 활용 사례를 발굴하여 MAXWORK 브랜드를 강화 |

(3) IT 서비스

|

구분 |

상세 전략 |

| 전자제조 | ▶ 기존 고객사의 요구사항 반영한 수주 제안 전략 |

| 유통서비스 | ▶ 제조유통기업, 리테일 서비스 기업 대상 단독 또는 SI 기업과의 협업 통한 사업 발굴, 제안 |

| 차세대 XaaS |

▶ 중소중견 기업 대상으로 저비용 및 안정성이 확보된 스마트팩토리 서비형 (XaaS) 추진 |

(4) 게임콘텐츠

|

구분 |

상세 전략 |

| Hack & Slash |

▶ Unreal Engine 4 기반으로 구현되어 PC, 모바일 크로스 플랫폼 운영 ▶ 안드로이드, 앱스토어, 스팀 플랫폼에 게임 제공 통한 유저의 인앱 아이템 중심 매출 ▶ 4개월 단위의 시즌제 채택을 통해 유저의 지속적 플레이 유도 |

라. 수주 상황

| (기준일 : 2025년 03월 31일) | (단위: 백만원 ) |

| 부문 | 해당회사 | 품목 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| IT서비스 | ㈜아이엘포유 | 시스템구축 및 운영 유지보수 | 496 | - | 496 |

| 합계 | 496 | 496 | |||

주1) 상기 수주잔고는 기초 계약잔액과 신규계약 및 증감 내역을 합한 수주총액으로, 당기말 계약잔액을 수주잔고로 표시하였습니다.

주2) IT서비스 부문은 다수의 수주건으로 구성되어 있으며 사업부문 영위 회사인

(주)아이엘포유의 전년 매출 대비 5%를 초과하는 수주건은 없습니다.

5. 위험관리 및 파생거래

가. 위험관리

연결회사의 주요 금융부채는 단기차입금 및 기타금융부채로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한, 연결회사는 영업활동에서 발생하는 매출채권, 현금및현금성자산 및 기타금융자산 등과 같은 다양한 금융자산도 보유하고 있습니다.

연결회사의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다. 연결회사의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 연결회사는 투기 목적인 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 환율위험 및 기타 가격위험의 세 가지 유형으로 구성됩니다.

1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 보고기간종료일 현재 이자율변동위험에 노출된 부채가 없으므로 이자율변동위험에 노출되어 있지 않습니다.

2) 환율변동위험

환율변동위험은 환율의 변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동할 위험입니다.

① 보고기간종료일 현재 외환 위험에 노출되어 있는 연결회사의 금융자산. 부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: USD, 원) | |||||

|---|---|---|---|---|---|

| 구분 | 통화 | 당분기말 | 전기말 | ||

| 외화금액 | 원화환산액 | 외화금액 | 원화환산액 | ||

| 금융자산: | |||||

| 현금및현금성자산 | USD | 91,239.16 | 133,802,228 | 102,061 | 150,030,243 |

| 매출채권 | USD | 362,432.68 | 531,507,525 | 368,804 | 542,141,277 |

| 임차보증금 | USD | - | - | 3,566 | 5,242,020 |

| 금융부채: | |||||

| 외상매입금 | USD | 230,416.83 | 337,906,281 | 160,594 | 236,073,842 |

| 미지급비용 | USD | 91 | 133,452 | - | - |

② 보고기간종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율이 10% 변동 시 연결회사의 세전 이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위: 원) | |||||

|---|---|---|---|---|---|

| 구분 | 세후 이익에 대한 영향 | 자본에 대한 영향 | |||

| 당분기 | 전기 | 당분기 | 전기 | ||

| 미국달러/원 | 상승시 | 32,727,002 | 46,133,970 | 32,727,002 | 46,133,970 |

| 하락시 | (32,727,002) | (46,133,970) | (32,727,002) | (46,133,970) | |

3) 가격위험

가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 연결회사의 보고기간종료일 현재 시장성 있는 기타포괄손익-공정가치측정항목 금융자산을 보유하고 있지 않아 가격위험에 노출되어 있지 않습니다.

(2) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 연결회사에 재무적 손실을 미칠 위험을 의미합니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐 아니라 현금 및 현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 연결회사는 신용위험을 관리하기 위하여 신용도가 일정수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 나타냅니다. 보고기간말 현재 연결회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 원) | ||

| 구분 | 당분기말 | 전기말 |

| 현금및현금성자산 | 30,262,919,083 | 3,172,590,158 |

| 단기금융상품 | - | 68,546,130 |

| 매출채권 | 2,248,151,443 | 2,516,032,427 |

| 계약자산 | 496,886,369 | 1,395,018,309 |

| 기타유동금융자산 | 1,975,264,504 | 1,541,273,184 |

| 기타비유동금융자산 | 3,284,822,840 | 1,538,004,752 |

| 합계 | 38,268,044,239 | 10,231,464,960 |

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있는 자금을 조달하지 못할 위험입니다.

연결회사는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 연결회사는 금융자산 및 금융부채의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

금융부채별 상환계획으로 할인되지 않은 계약상의 금액의 내역은 다음과 같습니다.

| (단위: 원) | ||||

| 구분 | 1년미만 | 1년이상 2년미만 |

2년이상 5년미만 |

합계 |

| <당분기말> | ||||

| 전환사채 | 17,716,500,455 | - | - | 17,716,500,455 |

| 사채 | 800,000,000 | 800,000,000 | 1,600,000,000 | 3,200,000,000 |

| 리스부채 | 1,033,029,623 | 486,451,490 | 175,254,800 | 1,694,735,913 |

| 기타금융부채 | 24,345,623,584 | 317,315,993 | - | 24,662,939,577 |

| 합계 | 43,895,153,662 | 1,603,767,483 | 1,775,254,800 | 47,274,175,945 |

| <전기말> | ||||

| 전환사채 | 1,097,386,737 | - | - | 1,097,386,737 |

| 사채 | 800,000,000 | 800,000,000 | 1,600,000,000 | 3,200,000,000 |

| 리스부채 | 1,208,611,035 | 815,422,802 | 313,457,139 | 2,337,490,976 |

| 기타금융부채 | 2,359,952,586 | 327,315,993 | - | 2,687,268,579 |

| 합계 | 5,465,950,358 | 1,942,738,795 | 1,913,457,139 | 9,322,146,292 |

4) 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적의 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 주주에게 지급되는 배당을 조정하고, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금 및 사채에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

보고기간종료일 현재 연결회사의 자본조달비율은 다음과 같습니다.

| (단위: 원) | ||

| 구분 | 당분기말 | 전기말 |

| 총차입금및사채 | 20,916,500,455 | 6,397,386,737 |

| 차감: 현금및현금성자산 | 30,262,919,083 | 3,172,590,158 |

| 순차입금(A) | - | 3,224,796,579 |

| 자본총계 | 17,751,368,915 | 14,258,749,626 |

| 총자본(B) | 17,751,368,915 | 14,258,749,626 |

| 자본조달비율(A/B) | - | 23% |

나. 파생거래

전환사채와 관련하여 연결회사가 보유하고 있는 파생상품자산 및 파생상품부채의 내역은 다음과 같습니다.

(1) 보고기간종료일 현재 기타금융자산 및 기타금융부채로 계상한 파생상품의 내역은 다음과 같습니다

| (단위: 원) | ||||

| 구분 | 당분기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 파생상품자산 | - | - | - | - |

| 파생상품부채(주1) | 22,916,392,643 | - | 805,768,382 | - |

주1) 전환사채에 부여된 전환권과 조기상환청구권은 내재파생상품부채로 계상, 공정가치로 인식하고 있으며, 후속기간의 공정가치 변동은 당기손익으로 인식하고 있습니다.

(2) 당분기 및 전기 중 파생상품으로 인해 포괄손익계산서에 반영된 손익의 내역은다음과 같습니다.

<당분기>

| (단위: 원) | ||

| 구분 | 평가이익 | 평가손실 |

| 파생상품자산 | - | - |

| 파생상품부채 | 29,162,843 | - |

| 합계 | 29,162,843 | - |

<전기>

| (단위: 원) | ||

| 구분 | 평가이익 | 평가손실 |

| 파생상품자산 | - | 575,455,529 |

| 파생상품부채 | 2,912,074,244 | - |

| 합계 | 2,912,074,244 | 575,455,529 |

(3) 보고기간종료일 현재 파생상품의 수준별 공정가치는 다음과 같습니다.

| (단위: 원) | ||||

| 구 분 | 수준1 | 수준2 | 수준3 | 합계 |

| 파생상품부채 | - | 22,916,392,643 | - | 22,916,392,643 |

(4) 파생상품의 공정가치 측정에 사용된 가치평가기법과 투입변수 등에 대한 내역은 다음과 같습니다.

| 구분 | 파생상품 | 구분 | 가치평가기법 | 투입변수 | 범위 |

| 제2회 전환사채 | 파생상품부채 | 전환권 | 이항모형 | 기초자산가격 | 1,267 |

| 주가변동성 | 81.52% | ||||

| 조기상환청구권 | 무위험이자율 | 2.61% | |||

| 제3회 전환사채 | 파생상품부채 | 전환권 | 이항모형 | 기초자산가격 | 1,267 |

| 주가변동성 | 81.52% | ||||

| 조기상환청구권 | 무위험이자율 | 2.61% |

6. 주요계약 및 연구개발활동

가. 개발 조직

(1) 연구개발 조직 개요

당사의 개발 조직은 CEO 산하 개발실로 운영되고 있습니다.

|

|

개발 조직도 |

(2) 개발 인력 현황

| [개발 인력 현황] |

| (2025.03.31) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 임원 | 실장 | 수석 | 책임 | 선임 | 합계 |

| 개발실 | - | 1 | 1 | 4 | 1 | 7 |

(3) 개발인력 구성 현황

| (2025.03.31) | |||||

|---|---|---|---|---|---|

| 소속 | 박사 | 석사 | 학사 | 기타 | 합계 |

| 개발팀 | - | - | 7 | - | 7 |

나. 기술경쟁력

(1) 연구개발 실적

| 연구과제 | 연구결과 | 기대효과 |

|---|---|---|

|

비트맥스 AR SDK 3.0 개발 |

▶ 스마트폰 환경 마커 추적 기능, 고성능 평면 추적 기능, 확장 추적 기능, 멀티 타킷 추적 기능, 인스턴트 추적 기능, 비평면 추적 기능, 콘텐츠 렌더링 기능 제공 ▶ 웹을 통한 평면 오브젝트 학습기 제공 ▶ 앱을 통한 비평면 오브젝트 학습기 제공 ▶ 멀티 플랫폼 iOS와 Android 지원 ▶ Unity 저작도구를 통한 쉬운 콘텐츠 제작 지원 |

▶ 세계 최고의 AR SDK와 벤치마크를 진행함으 로써 당사 SDK 성능을 입증하고 비트맥스 AR SDK 사용자 수를 대폭 증가시킴 |

|

클라우드 인식 기반 대량 |

▶ 스마트폰 환경에서 수백~수천만 종의 대량의 오브젝트를 인식/추적하는 기능 ▶ 스마트폰 카메라 영상을 클라우드 서버로 전송하고 서버에서 평면 오브젝트를 인식 한 후 추적 데이터를 다운로드하여 스마트폰 환경에서 해당 오브젝트를 추적하는 기능 ▶ 클라우드 환경에 특화된 디스크립터 추출 및 매칭 기술 확보 ▶ 응답시간 2초 이내 |

▶ 스마트폰 환경에서 서버 없이 최대 200개의 오브젝트를 인식하는 제약에서 벗어나 사실 상 개수에 제약 없는 클라우드상 인식 기능 ▶ 시리즈물 책 페이지 인식, CD커버 인식, 포스 터 인식, 와인 라벨 인식 등에 활용 ▶ 클라우드 서버에서 인식 회수에 따른 월구독 형 라이선스 판매 |

|

QR코드 인식/추적 기술 |

▶ 스마트폰 카메라를 통해 비춰진 QR코드를 고속으로 인식하고 AR 콘텐츠를 증강할 수 있도록 3차원적으로 추적하는 기술 ▶ QR코드 추적 기술에 평면 오브젝트 추적 기술 v3.0이 적용되어 강건한 추적이 가능 ▶ 특허 등록 1건(한국) ▶ MAXST AR SDK 4.0에 탑재 |

▶ 이미 많이 보급되었고 친숙한 QR코드 마커로 활용함으로써 해당 기술 보급에 용이 ▶ 스마트 팩토리 환경에서 비슷한 모양을 가진 수많은 기계 설비를 인식하고 추적하여 AR 콘 텐츠를 증감 ▶ 당사 MAXWORK Direct에 탑재 |

|

비트맥스 AR SDK 4.0 개발 |

▶ 스마트폰 환경 클라우드 인식 기능, QR코드 추적 기능, 마커 추적 기능, 고성능 평 면 추적 기능, 확장 추적 기능, 멀티 타깃 추적 기능, 인스턴트 추적 기능, 비평면 추적 기능, 콘텐츠 렌더링 기능 제공 ▶ 웹을 통한 평면 오브젝트 학습기 제공 ▶ 앱을 통한 비평면 오브젝트 학습기 제공 ▶ 멀티 플랫폼 iOS와 Android 지원 ▶ Unity 저작도구를 통한 쉬운 콘텐츠 제작 지원 |

▶ 추적 기능 종류, 성능, 단말 커버리지 측면에 서 Global Top 5 AR SDK로 평가 |

|

360 전방향 Visual SLAM |

▶ 기존 Visual SLAM의 성능을 대폭 개선시켜 비평면 오브젝트를 360도 전방향에서 인식하고 3차원 추적이 가능 ▶ 특징점 3차원 위치 정밀도 개선, 가려짐 효과(Occlusion)에 강인 ▶ 360 전방향 학습툴 Visual SLAM Tool 출시 ▶ AR콘텐츠를 손쉽게 배치할 수 있는 Pin UX 개발 ▶ 특허 등록 1건(한국) 출원1건(미국) ▶ 비트맥스 AR SDK 4.1에 탑재 |

▶ 세계 최고 추적 성능의 오브젝트 트래커 ▶ 비평면 오브젝트에 대한 360 전방향 인식 및 추적이 가능 |

|

실내 공간 AR 네비게이션 |

▶ 360 전방향 Visual SLAM 기술을 개량하여 실내 공간을 학습하고 스마트폰 환경에서 카메라의 위치를 실시간 추적할 수 있는 기술 ▶ 실내 공간 학습 데이터 기반 POI, 토폴로지, 메쉬 편집이 가능한 맵 에디터 개발 ▶ 토폴로지 기반 네비게이션이 기능 개발 ▶ 가려짐(Occlusion) 효과 개발 ▶ AR 네비게이션 어플리케이션 개발 ▶ AWE 2019 기술 시연 |

▶ AWE 2019 전시장에서 AR 네비게이션을 시연 함으로써 비트맥스의 기술력을 홍보 ▶ 당사 VPS 기술의 기반 기술 확보 |

|

AR Fusion 기술 개발 |

▶ 당사의 다양한 추적 기술과 타사 공간 추적 기술(구글 ARCore, 애플 ARKit)을 결합 하여 추적 가능한 공간 제약을 없앤 기술 ▶ 카메라 영상에서 오브젝트 인식과 초기 추적은 당사 AR 추적 기술로, 오브젝트를 넘어선 공간 추적은 ARCore, ARKit으로 동작하도록 양 기술을 퓨전 |

▶ 구글 ARCore와 애플 ARKit을 결합함으로써 사 용자 수 확대 ▶ 당사 MAXWORK Direct에 탑재 |

|

비트맥스 AR SDK 5.0 개발 |

▶ AR SDK 4.0 추적 기능에 Fusion 기능이 추가 ▶ 웹을 통한 평면 오브젝트 학습기 제공 ▶ 앱을 통한 비평면 오브젝트 학습기 제공 ▶ 멀티 플랫폼 iOS와 Android 지원 ▶ Unity 저작도구를 통한 쉬운 콘텐츠 제작 지원 ▶ GS인증 1등급 획득 |

▶ 구글 ARCore와 애플 ARKit을 결합함으로써 사 용자 수 확대 |

|

센서 퓨전 (Sensor-Fusion) 캘리브레이션 기술 개발 |

▶ MU센서와 카메라 센서 결합 기반의 SLAM을 개발하기 위해 IMU센서와 카메라 센서 의 내부 파라메터, 외부 파라메터, 카메라와 센서간 공간적 관계를 추출하는 기술 ▶ iOS용 센서, Android용 센서, Linux용 센서, ROS용 센서, Windows용 센서 종류에 상관 없이 캘리브레이션 가능 ▶ 디바이스에 Sensor-Fusion SLAM를 구동하기 위해 사전 수행 필수 |

▶ 외부 기업과 Sensor-Fusion SLAM 기술로 협업시 해당 기업의 디바이스 전용 캘리브 레이션 작업이 필수 |

|

센서 퓨전 (Sensor-Fusion) SLAM 기술 개발 |

▶ 실내외 구분 없이 다양한 환경에 높인 모바일 디바이스 상에서 동작하는 IMU센서와 카메라 센서 결합 기반의 SLAM 기술 ▶ 고속으로 카메라의 6자유도 자세를 정밀하게 계산하기 때문에 AR, 자율주행 목적 으로 활용 가능 ▶ Visual SLAM 이 동작하기 어려운 특징이 적은 공간, 카메라의 빠른 움직임, 제자리 회전이 발생하는 환경에서도 추적을 놓치지 않고 동작 ▶ EuRoc 벤치마크 테스트 결과 가장 유명한 SLAM인 VINS Mono, ORB SLAM2 보다 앞선 성능을 보임 ▶ 오차율 3%이내의 정밀도로 거리 실측 가능 ▶ ROS, iOS, Android, Linux, Windows 지원 ▶ 카메라30Hz 이상, IMU센서 100Hz 이상 입력되는 디바이스에서 동작 ▶ Sensor-Fusion SLAM SDK에 탑재 ▶ MAXWORK Remote에 탑재 |

▶ AR 혹은 자율주행 목적으로 개발되는 스마트 폰, 스마트글래스,로봇, 드론이 실시간 동작하 기 위한 핵심 기반 기술 |

|

스마트글라스 용 센서 퓨전 (Sensor-Fusion) SLAM 기술개발 |

▶ 옵티컬 시스루 스마트 글라스에서 발생하는 MTP(Motion-to-Photon) 지연 시간을 최소화한 Sensor-Fusion SLAM 기술 ▶ MTP 지연 시간은 사람의 머리 움직임 후 움직임이 반영된 AR콘텐츠가 눈에 보일 때 까지의 시간이고 길어질수록 사용성이 떨어짐 ▶ 일반 Sensor-Fusion SLAM은 카메라 속도에 맞춰서 카메라의 자세를 계산하나 해 당 기술은 IMU 센서 속도에 맞춰 500Hz 이상 초고속으로 자세 계산이 계산 가능함 ▶ ROS, iOS, Android, Linux, Windows 지원 ▶ Sensor-Fusion SLAM SDK에 탑재 |

▶ MTP 지연을 최소화함으로써 새로 개발되는 스마트 글라스에 탑재 용이 |

|

360 카메라 기반 VPS(Visual Positioning Service) 공간맵 생성 기술 개발 |

▶ 360 카메라만으로 실내외 구분없이 영상 기반 6자유도 위치 측위를 하기 위한 공간 맵 생성 기술 ▶ 해당 기술과 6자유도 위치 인식 기술을 결합함으로써 넓은 실내 공간, 도시 규모 실 외 공간에서 AR 서비스가 가능 ▶ 360 영상 취득 후 비트맥스 360 SfM 기술을 통해 1차로 듬성듬성한 Point Cloud를 생 성한 후 2차로 조밀한 Point Cloud 생성 ▶ 조밀한 Point Cloud로부터 지오메트리를 추출하여 3차원 메쉬를 생성 ▶ 360카메라만 사용하므로 실내외 구분없이 다양한 환경에서 공간맵 생성 가능 ▶ 360카메라를 사용하므로 사각지대 최소화 ▶ LiDAR장비에 비해 저렴하게 보급 가능 ▶ 특허 출원 3건(한국 2건, 미국 1건) ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 당사 VPS 기술은 코엑스와 같은 넓은 실내 공 간, 도시 규모 실외 공간에서 AR을 경험 할 수 있는 기술임 ▶ 해당 기술은 VPS 기술 구현에 핵심 기술임 ▶ 실내외 구분없이 다양한 환경에서 360카메라 로 공간맵을 생성함으로써 타 기술 대비 대규 모 공간 확장에 용이 |

|

3D 스캐너 기반 정밀 VPS 공간 맵 생성 기술 개발 |

▶ 정밀 3D 스캐너를 통해 실내 영상 기반 6자유도 위치 측위 가능한 공간맵 생성 기술 ▶ 실내의 경우 3D 스캐너를 이용할 경우 정밀 3D 공간맵이 생성 가능하고 메타버스 플랫폼 사용자에게 AR 경험을 넘어 VR 경험도 제공 가능 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 스마트 팩토리와 같은 실내 공간에서 메타버 스 플랫폼 구축 및 AR, VR 서비스 가능 ▶ 스마트 팩토리와 같은 실내 공간에 대한 디지 털트윈 서비스 가능 |

|

VPS공간맵과 2D 지도 간 |

▶ 비전 영상만으로 Point Cloud를 생성할 경우 스케일과 중력방향을 알 수 없어 2D 지 도와 VPS 공간맵 간 정합하는 기술 필요 ▶ 해당 지역의 모바일 Sensor-Fusion SLAM 동작으로 획득한 영상과 6자유도 자세,G PS를 활용하여 VPS 공간맵의 스케일과 중력 방향을 계산 ▶ 2D 지도와 매칭쌍 정보 기반 공간 정합 기술 개발 ▶ 특허 등록 2건(한국) ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 2D 지도의 위경도 체계와 동일한 VPS 공간맵 이 생성됨 ▶ 국토부 오픈 데이터, 기존 지도의 POI 데이터 와 연동이 가능함 |

|

딥러닝 기반 VPS 공간맵 |

▶ 공간맵을 구성하는 Point Cloud으로 도로, 빌딩, 간판, 도로 표지판과 같은 시맨틱 을 추출하고 Point Cloud에 태깅하는 기술 ▶ 공간맵 생성시 촬영한 영상으로부터 딥러닝 기반 세그멘테이션을 수행하고 해당 영 상과 Point Cloud와 공간 관계를 이용하여 Point Cloud에 시맨틱 정보를 태킹 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 향후 VPS 공간맵에서 AR콘텐츠 개발시 공간 시맨틱을 활용하여 콘텐츠 UX를 개발할 수 있음 |

|

VPS 공간맵 토폴로지 추출 기술 개발 |

▶ 공간맵으로부터 네비게이션이 가능하도록 길에 대한 토폴로지를 추출하는 기술 ▶ 공간맵 생성시 같이 계산되는 카메라 촬영 위치 정보를 이용하여 네비게이션이 가 능한 토폴로지를 추출 ▶ 특허 출원 1건(한국) ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ AR네비게이션 서비스시 현재 디바이스의 위 치로 부터 목적지까지 네비게이션 경로를 계산 하는데 활용됨 |

|

VPS 공간맵 개인정보보호 기술 개발 |

▶ 공간맵 생성시 촬영된 영상으로부터 개인정보보호를 위해 자동으로 사람 얼굴과 자 동차 번호판을 블러링 하는 기술 ▶ 공간맵 생성시 촬영된 영상에 대해 시맨틱 세그멘테이션을 수행하여 사람과 자동차 영역을 세그멘테이션하고 식별할 수 없도록 해당 영역을 블러링하는 기술 개발 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 향후 발생할지 모르는 공간맵 촬영시 개인 정보 보호 이슈에 대응하기 위함 |

|

VPS 정밀 6자유도 위치 |

▶ 카메라 영상이 VPS 공간맵 상에서 어떤 6자유도 자세(3차원 위치, 3차원 각도)로 촬영되었는지를 계산하는 기술 ▶ VPS 공간맵을 구성하는 Point Cloud와 영상을 이용하여 Point Cloud를 인식할 수 있는 형태로 학습하고 클라우드 위치 인식 서버에 등록 ▶ 카메라 영상이 GPS와 함께 클라우드로 전송되고 1차 6자유도 자세 계산 후 2차 정 밀 자세 계산 수행 ▶ GPU를 활용한 가속화 기술 개발 ▶ 서버 연산 시간 0.3초 이내 ▶ 특허 출원 1건 (한국) ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 당사 VPS 기술은 코엑스와 같은 넓은 실내 공 간, 도시 규모 실외 공간에서 AR을 경험 할 수 있는 기술임 ▶ 해당 기술은 VPS 기술 구현에 핵심 기술임 |

|

모바일 VPS SDK 개발 |

▶ 모바일 디바이스에서 VPS 기반 AR 콘텐츠 증강이 가능하도록 소프트웨어 개발 툴 (SDK)을 개발 ▶ 끊김 없는 AR콘텐츠 증강이 가능하도록 Sensor-Fusion SLAM이 동작하면서 주기 적으로 클라우드 위치 인식 서버에서 글로벌 카메라 위치를 쿼리하고 글로벌카메라 위치와 SLAM 자세는 결합되어 콘텐츠를 증강시킬 수 있는 최종 자세를 계산 ▶ AR네비게이션을 위해 현위치에서 목적지까지 경로와 남은 거리 계산 ▶ 멀티 플랫폼 Android, iOS 지원 ▶ Android 30 fps, iOS 60 fps 동작 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 당사 VPS 기술은 코엑스와 같은 넓은 실내 공 간, 도시 규모 실외 공간에서 AR을 경험할 수 있는 기술임 ▶ 해당 기술은 VPS 기술 구현에 핵심 기술임 |

|

유니티(Unity) 게임 엔진 |

▶ 유니티 게임 엔진 환경에서 손쉬운 AR콘텐츠 제작을 위하여 WYSIWYG 기반 콘텐 츠 배치 기능 및 앱 빌드 기능 제공 ▶ VPS 공간맵 상에 증강 콘텐츠를 배치함으로써 직관적인 배치 가능 ▶ VPS 시뮬레이션 기능 제공으로 현장 재방문 없이 빠른 AR 콘텐츠 개발 가능 ▶ 가려짐(Occlusion)효과 지원 ▶ iOS와 Android 빌드 지원 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 많은 사용자를 확보하고 있는 유니티와 당사 VPS 기술을 결함으로써 개발 편의성 증대 및 개발자 확대 ▶ 시뮬레이션 기능 지원으로 현장 재방문 없이 빠른 속도로 AR 콘텐츠 개발 가능 ▶ 원소스 멀티유즈 가능 |

|

AR 네비게이션을 위한 VPS 공간맵 기반 POI/토폴로지 생성 도구 개발 |

▶ VPS 공간맵 데이터 기반 POI, 토폴로지 편집이 가능한 맵 에디터 개발 ▶ POI와 토폴로지 기반으로 네비게이션 경로 생성 기능 개발 ▶ 메타버스 플랫폼에 탑재 ▶ VPS SDK 1.0에 탑재 |

▶ 메타버스 플랫폼의 킬러 어플리케이션인 AR 네비게이션 서비스가 가능하도록 POI와 토폴 로지 편집이 가능 |

| AR 내비게이션 서비스(MAXVERSE) 개발 (2021.05 ~ 2021.11) |

▶ 코엑스 지역을 대상으로 목적지까지 AR 길안내 서비스가 가능한 모바일 앱 개발 ▶ 비트맥스 AR 내비게이션 상품(MAXVERSE)에 탑재 |

▶ 미로 같은 코엑스 환경에서 사용자들이 손쉽 게 목적지까지 찾아갈 수 있음 |

| 광범위지역, 다층구조, 실내외 연결 가능한 AR 내비게이션 기술 개발 (2021.01 ~ 2021.06) |

▶ 광범위한 지역, 다층 건물, 실내에서 실외 이동 상황에 제약 없는 AR 내비게이션 기 술 개발 ▶ 비트맥스 AR 내비게이션 상품(MAXVERSE)에 탑재 ▶ 메타버스 플랫폼에 탑재 |

▶ 기존 GPS 기반의 내비게이션이 동작하지 않 는 실내를 포함한 실외 환경까지 동작 가능함 ▶ 당사 AR 내비게이션 상품(MAXVERSE)에 탑 재 |

| VPS 공간맵 업데이트 기술 개발 (2021.04 ~ 2021.12) |

▶ VPS 공간맵 대상 지역에 부분적인 변경이 발생했을 때 스마트폰으로 변경 지역만 재촬영 뒤 VPS 공간맵을 업데이트하는 기술 개발 ▶ 메타버스 플랫폼에 탑재 ▶ 특허 1건 등록 (한국) |

▶ 실제 공간은 자주 변화가 있고 그때마다 전면 재촬영 및 재구축은 비용이 큼 ▶ 부분적인 업데이트 기능을 통해 적은 비용으 로 공간맵을 유지 보수할 수 있음 |

| VPS 공간맵 밀도 향상 기술 개발 (2021.06 ~ 2021.12) |

▶ VPS 공간맵 인식 성공률을 향상하기 위해서 VPS 공간맵을 반복적으로 점군 밀도를 향상시키는 기술 개발 ▶ 메타버스 VR 렌더링을 위해 보다 정밀한 메쉬 생성에 기여 ▶ 메타버스 플랫폼에 탑재 ▶ 특허 1건 출원 (한국) |

▶ VPS 인식 성공률 향상에 기여 ▶ 자연스러운 메타버스 VR 렌더링에 기여 |

|

VPS 공간맵 용량 최적화 및 다중 동접 쿼리 처리 기술 (2021.03 ~ 2021.11) |

▶ 특징점 영상 거리 최적화와 SSD 기반 인식 데이터 동적 로드를 통해 메모리 사용량 절감 기술 개발 ▶ VPS 인식 데이터와 인식 로직을 분리함으로써 VPS 인식 쿼리 동접 처리 기술 개발 |

▶ 메모리 70% 절감을 통한 클라우드 서버 비용 절감 ▶ VPS 위치 쿼리, 동접 처리량 10배 향상을 통 한 클라우드 서버 비용 절감 |

| 메타버스 VR을 위한 영상 기반 렌더링 기술 개발 (2021.01 ~ 2021.06) |

▶ 현실 같은 가상 공간을 구현하기 위해 기 촬영한 360 영상과 점군을 이용하여 임의 의 시점 뷰를 실시간 생성하는 기술 ▶ 메타버스 플랫폼에 탑재 ▶ 특허 1건 등록 (한국), 1건 출원 (미국) |

▶ 기존 3차원 재구성 방식으로 만들어진 메쉬를 렌더링하는 것보다 실사적인 VR을 렌더링 할 수 있음 |

| 메타버스 VR을 위한 360 영상 웹 VR 기술 개발 (2021.06 ~ 2021.12) |

▶ 현실 같은 가상 공간을 구현하기 위해 기 촬영한 360 영상을 활용하여 웹 VR을 구 현하는 기술 ▶ 시점 이동시 자연스러운 보간을 위해 영상 기반 렌더링 기술 접목 ▶ 웹, Android, iOS 환경에서 동작 ▶ XR SDK에 탑재 ▶ 메타버스 플랫폼에 탑재 |

▶ 기존 360 웹 VR이 정적인 반면 다양한 3D 콘 텐츠를 같이 렌더링할 수 있는 환경 제공 ▶ 웹으로 서비스 가능한 VR 제공함으로써 사용 자들의 VR 콘텐츠 접근성 향상 ▶ 당사 XR 메타버스 기반 기술 확보 |

| 메타버스 플랫폼을 위한 XR SDK 개발 (2021.06 ~ 2021.12) |

▶ 하나의 메타버스 콘텐츠가 AR, VR로 모두 동작 가능한 XR SDK 개발 ▶ 현장에서는 VPS기술을 이용하여 모바일 AR로 동작하고 PC에서는 웹 VR로 동작함 ▶ 특허 1건 출원 (한국) |

▶ 하나의 콘텐츠 개발로 AR, VR 모두 가능한 세 계 최초 XR SDK 임 ▶ 당사 XR 메타버스 기반 기술 확보 |

| 유니티(Unity) 게임 엔진 기반 XR 콘텐츠 저작 도구 개발 (2021.06 ~ 2021.12) |

▶ 개발자들이 쉽게 XR 콘텐츠를 개발할 수 있도록 3차원 복원된 메쉬를 기반으로 XR 콘텐츠를 WYSIWYG 방식으로 저작할 수 있는 Unity 기반 저작 도구 개발 ▶ AR 시뮬레이션 기능과 VR 시뮬레이션 기능 제공 ▶ Android, iOS 앱을 지원하는 AR 빌드모드와 웹을 지원하는 VR 빌드 모드 제공 |

▶ WYSIWYG 방식으로 개발자들이 손쉽게 XR 메타버스 콘텐츠를 개발할 수 있어 콘텐츠 보 급이 용이함 ▶ 하나의 콘텐츠 개발로 AR, VR 모두 개발 가능 한 세계 최초 XR 콘텐츠 저작 도구임 ▶ 당사 XR 메타버스 기반 기술 확보 |

| 얼굴 사진 기반 아바타 생성 기술 개발 (2021.04 ~ 2021.12) |

▶ 사용자 닮은 아바타를 생성하기 위해 사용자 얼굴 사진으로부터 얼굴 특징점을 추 출하여 얼굴 메쉬를 생성하고 텍스처를 추출하여 메쉬에 매핑하여 아바타 생성하는 기술 개발 ▶ 헤어스타일, 수염, 엑세서리, 상의, 하의, 신발을 변경할 수 있는 기술 개발 ▶ 웹 환경에서 동작 ▶ 메타버스 플랫폼에 탑재 |

▶ 사용자들이 손쉽게 본인을 닮은 아바타를 생 성 가능함 ▶ 당사 XR 메타버스 기반 기술 확보 |

| 메타버스 기술 고도화 (2022.01 ~ 2022.10) |

▶ VPS가 구축되지 않은 지역에서도 서비스가 가능하게 하기 위해 GPS와 Compass 정보를 활용하여 사용자의 6 자유도 자세를 추정하는 기술 개발 ▶ 메타버스 공간맵 생성 관련, 자동으로 토폴로지(사람이 이동할 수 있는 경로)를 추 출하는 기술 개발 ▶ 메타버스 공간맵 생성 관련, 국토부 DB를 활용하여 자동으로 야외 지역 메쉬를 생 성 하는 기술 개발 ▶ 메타버스 플랫폼에 탑재 |

▶ 당사 VPS 커버리지 확대 ▶ 공간맵 생산성 향상 |

| 타사 공간맵 연동 기술 개발 (2022.04 ~ 2022.09) |

▶ 메타버스 공간맵 확장을 위해 시장에서 많이 사용되는 데이터 포맷을 비트맥스 메타 버스 데이터로 변환하는 기술 개발 | ▶ 메타버스 공간맵 확장에 기여 |

| 글라스용 SLAM 기술 개발 (2022.06 ~ 2022.12) |

▶ 비트맥스는 하드웨어 협력사들과 함께 글라스 개발 중 ▶ 비트맥스 글라스에 탑재되는 RGB 영상과 IMU를 결합한 SLAM 개술 개발 |

▶ 비트맥스 글라스를 활용한 AR 서비스에 활용 |

| 자율주행차용 AR 기술 개발 (2022.03 ~ 2022.11) |

▶ 자율주행차를 위한 AR 서비스를 위해 자율주행차용 SLAM 기술, 캘리브레이션 기 술 다수 디스플레이 3D 콘텐츠 표출 기술 개발 | ▶ 자율주행 AR 서비스에 활용 |

| AR SDK 6.0 기술 개발 (2022.05 ~ 2022.12) |

▶ AR SDK 6.0의 주요 기능은 공간을 추적하는 Space Tracker임 ▶ 라이다가 장착된 스마트폰을 활용하여 주변 공간을 3차원 스캔하는 기술 개발 ▶ 스캔된 공간을 인식하고 추적할 수 있는 기술 개발 ▶ 스캐된 3차원 메쉬 위에서 WYSIWYG 기반 AR 콘텐츠를 저작할 수 있는 기술 개발 |

▶ AR SDK 6.0 사용자 확대에 기여 |

| 라이다 기반 공간맵 생성 기술 개발 (2022.04 ~ 2022.12) |

▶ 현실감 있는 메타버스 서비스를 위해 퀄리티 높은 메쉬와 텍스처를 포함한 3차원 공간을 생성 ▶ 라이다, 카메라, IIMU를 결합한 공간 스캔용 하드웨어 제작 ▶ 라이다 기반 SLAM, 메쉬 생성, 텍스처 복원 기술 개발 ▶ 관련 특허 출원(국내) ▶ RA-L 국제 저널, ICRA 2023 국제 학회에 등재 ▶ 공간맵 생성의 접근성 향상을 위해 해당 기술을 스마트폰에도 적용할 수 있도록 개 발 |

▶ 현실성 높은 메타버스 서비스에 기여 |

|

모바일 Stereo Inertial SLAM 기반 기술 개발 (2023.01 ~ 2023.06) |

▶ AR글래스, 로봇, 드론 대상 Stereo Inertial SLAM 기반 기술 개발 ▶ Factor Graph 기반 SLAM 원천 기술 확보 ▶ 2017년 출시된 스마트폰에서 동작 가능한 모바일 성능 확보 ▶ 비트맥스 SLAM에 탑재 |

▶ 비트맥스 SLAM 주요 기술 ▶ AR글래스 AR콘텐츠 증강 솔루션 확보 ▶ 로봇, 드론 자율 주행에 솔루션 확보 |

|

뉴럴 렌더링 기반 공간맵 생성 기반 기술 개발 (2022.06 ~ 2023.06) |

▶ 카메라 영상만으로 3차원을 복원하는 기반 기술 개발 ▶ 라이다, 깊이 센서와 같은 추가적인 하드웨어 없이 스마트폰 영상만으로 3차원 복 원이 가능하므로 사용자 접근성을 높일 수 있음 ▶ 비트맥스 VPS 파이프라인에 탑재 |

▶ 비트맥스 VPS 주요 기술 ▶ 디지털 트윈 구축에 활용 |

|

아이폰 LiDAR 기반실내 공간대상 VR 메쉬 생성 기술 (2022.06~2023.06) |

▶ 아이폰 LiDAR를 이용하여 실내 공간 대상 VR 메쉬 생성 ▶ 실시간 방 규모 실내 공간 메쉬 생성 및 텍스처링 ▶ 심미적으로 완벽하지 않은 벽면 텍스처에 대해 딥러닝 기반 텍스처 퀄리티 향상 기 술 개발 ▶ VR과 AR이 동시에 가능한 메타버스 공간 생성 ▶ MAXSCAN에 탑재 |

▶ AR SDK 6.2.0에 탑재 예정 |

|

VPS 공간맵 생성 효율 향상 기술 개발 (2022.09~2023.06) |

▶ 공간맵 생성과 VPS 서비스를 더욱 경쟁력 있게 운영하기 위해서는 공간맵 생성 비 용을 낮추고 VPS 인식률을 높여야할 필요성 있음 ▶ VPS 공간맵 생성 시간 70% 감소 ▶ VPS 공간맵 생성 비용 55% 감소 ▶ VPS 인식 10% 향상 |

▶ 당사 XR 메타버스 플랫폼에 탑재 ▶ AR SDK 7.0.0 탑재 예정 |

| 비트맥스 SLAM 기술 고도화 | ▶ AR글래스 시장 확대에 따른 비트맥스 SLAM 성능 향상을 위한 기술 고도화가 필요함 ▶ Optical See-through AR을 위한 Calibration 기술 개발이 필요함 ▶ 레퍼런스 글래스에 탑재 후 RAPA과제에서 시연 |

▶ 스테레오 카메라 기반 AR 글래스에 탑재 예정 ▶ Optical See-through AR 솔루션을 위한 기술 확보 ▶ 협력사 글래스에 탑재 목표 |

(2) 보유 기술의 경쟁력

| 기술 | 주요기술 및 경쟁력 | ||||

|---|---|---|---|---|---|

| MAXST AR SDK |

▶ 현재 50여개국, 28,000 여개의 개발사가 비트맥스 AR SDK를 사용하고 있으며 9,081개의 AR앱이 개발되어, 599만명의 사용자가 AR앱을 활용하고 있음 ▶ 비트맥스 AR SDK는 성능과 안정성을 인정받아 2020년 GS(Good Software)인증 1등급을 획득함 ▶ 비트맥스 AR SDK와 Apple사 ARKit, Google사 ARCore의 기능을 비교하면 비트맥스 AR SDK는 Cloud Recognizer, Space Tracker , QRCode Tracker 기능을 추가적으로 지원하고 있으며 Epson사, Xreal사, RealWear사 AR글래스를 지원

|

||||

| 비트맥스 SLAM |

▶ 당사는 Mono Inertial SLAM과 Stereo Inertial SLAM, LiDAR SLAM 기술을 보유하고 있으며 고객사의 하드웨어 상황에 적합한 ▶ 하드웨어 제조 업체들과 AR글래스, 로봇, 드론 탑재를 목표로 협업하고 있음 ▶ 비트맥스 Stereo Inertial SLAM의 경우 2017년 출시된 스마트폰에서도 30Hz 영상 입력에 대해 프레임 드랍 없이 30Hz의 성능을 보임 ▶ 향후 Apple사에 의해 촉발될 AR글래스 시장에서 Stereo Inertial SLAM의 수요는 폭발적으로 높아질 것으로 예측됨 ▶ 비트맥스 LiDAR SLAM의 경우 현재 최고 성능의 SLAM인 A-LOAM과 F-LOAM 대비 정밀도 측면에서는 훨씬 앞서고 속도적인측면에서는 A-LOAM보다는 우세, F-LOAM보다는 약간 열세임 ▶ 특히, 곡면이 많이 포함된 cloister 데이터 셋에서는 10배 높은 정밀도를 보임

|

||||

| 비트맥스 VPS |

▶ 당사는 고객이 VPS 서비스를 원하는 공간에 대해 손쉽게 직접 VPS 공간맵을 구축할 수 있는 웹 기반 도구를 제공할 예정임 ▶ Google사의 VPS 서비스인 Geospatial API 출시는 비트맥스 VPS의 위협인 동시에 기회임. Google사의 행보는 VPS 수요를 촉발시키지만 일부 도시 실외 지역만 서비스 가능함. 고객이 원하는 실내외 공간에 대해서 직접 구축할 수 있는 도구를 제공하는 ▶ 당사는 VPS 서비스 원가 경쟁력 향상시키기 위한 기술을 일부 개발 완료했고 향후 지속적으로 개발할 예정임 ▶ 당사는 다양한 방법으로 고객의 VPS 공간맵 구축을 지원할 계획임

|

(4) 지적재산권 현황

| ※상세 현황은 '상세표-지적재산권현황' 참조 |

| [특허/저작권/서비스표권/상표권 등]은 상세표를 참조하시기 바랍니다. |

| 등록특허 | 출원특허 | 등록저작권 | 등록 상표권 | 출원상표권 |

| 42 | 57 | 5 | 25 | 11 |

| [기술 인증] |

| 구분 | 인증번호 | 날짜(최초) | 날짜(갱신) |

|---|---|---|---|

|

K-Global 300 인증서 |

미래창조과학부 제235호 |

2015-12-14 |

- |

|

이노비즈 인증 |

200103-00392 |

2020-05-06 |

2026-05-05 |

|

ISO9001인증 |

KQ-1389 |

2020-05-06 |

2023-05-05 |

|

소프트웨어 품질 인증서(GS) |

20-0522 |

2020-11-16 |

2020-11-16 |

| 개인위치정보사업허가서 | 제 299 호 | 2021-09-23 | - |

다. XR 관련 정부과제 수행 실적

| (단위 : 백만원) |

| 연구과제명 | 주관 부서 | 연구 기간 | 정부 출연금 |

관련 제품 | 비고 |

|---|---|---|---|---|---|

|

IoT 기반 CSF 플랫폼 연계를 통한 작업자 중심 증강현실 스마트툴 개발 |

과기부 |

2015.06.01 ~2018.05.31 |

588 |

MAXWORK |

완료 |

|

3차원 사물인식 및 화상통화 방식의 증강현실 매뉴얼 플랫폼 개발 |

중소벤처기업부 |

2016.04.01 ~2018.03.31 |

500 |

MAXWORK |

완료 |

|

실내외 임의공간 실시간 영상 합성을 위한핵심 원천기술 및 개발툴킷 개발 |

과기부 |

2017.08.01 ~2020.12.31 |

500 |

VPS |

완료 |

|

증강현실 기반 스마트공장 관리/작업 지원을 위한 서비스 플랫폼 기술 개발 |

중소벤처기업부 |

2019.06.17 ~2020.06.16 |

149 |

MAXWORK |

완료 |

|

비전 기반의 위치 측위 기술(VPS)을 활용한 실내외 증강현실 콘텐츠 플랫폼 개발 |

과기부 |

2020.04.01 ~2021.12.15 |

2,100 |

VPS |

완료 |

|

증강현실 기반 스마트공장 관리/작업 지원을 위한 서비스 플랫폼 기술사업화 |

중소벤처기업부 |

2020.11.01 ~2021.10.31 |

55 |

MAXWORK |

완료 |

|

5G기반 저지연 디바이스-엣지클라우드 인터랙션 기술 개발 |

과기부 |

2020.04.01 ~2022.12.31 |

580 |

AR SDK |

완료 |

| 현실 같은 가상공간과 증강현실로 연결된 XR 메타버스 플랫폼 개발 | 과기부 |

2021.05.01 ~2023.12.31 |

5,910 | 메타버스 플랫폼 |

완료 |

|

자율주행 차량 기반 다수 시나리오 실시간인터랙티브 콘텐츠 및 플랫폼 기술 개발 |

문체부 |

2020.07.01 ~2022.12.31 |

960 |

모빌리티 |

완료 |

|

제조현장의 통합 작업지원을 위한 산업용 AR 지원 플랫폼 기술 개발 |

산업통상자원부 |

2020.07.01 ~2023.12.31 |

1,573 |

MAXWORK |

완료 |

| (주) 정부출연금은 과제 진행 결과에 따라 변경될 수 있습니다. |

라. 연구개발비용

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원) |

| 과 목 | 제16기 1분기 | 제15기 | 제14기 | 비 고 | |

| 연구개발비용 총계 | 177,810 | 2,632,698 | 1,802,439 | - | |

| (정부보조금) | - | - | (453,808) | ||

| 연구개발비용 계 | 177,810 | 2,632,698 | 1,348,630 | - | |

| 회계처리 | 개발비 자산화(무형자산) | - | - | (2,906) | - |

| 연구개발비(비용) | 177,810 | 2,632,698 | 1,345,724 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

2.32% | 7.08% | 102.09% | - | |

(주1) 연결재무제표 기준임

(주2) 비율은 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출 총액을 기준으로 산정함

7. 기타 참고사항

1. 산업의 특성 및 성장성

가) 블록체인 가상자산 산업

가상자산(암호자산, 가상화폐)의 등장은 금융 및 기술 혁신이 맞물린 결과로 볼 수 있습니다. 21세기 들어 인터넷과 디지털 기술이 급속도로 발전하면서 기존 금융 시스템 외에도 디지털 형태의 자산을 활용할 수 있는 가능성이 커졌습니다. 특히, 블록체인 기술의 개발은 신뢰성을 보장하는 탈중앙화 시스템을 가능하게 하였으며, 이를 기반으로 한 비트코인(Bitcoin)이 2009년에 등장하면서 가상자산 시장이 본격적으로 열리게 되었습니다.

가상자산이용자보호법에서는 가상자산을 “경제적 가치를 지닌 것으로서 전자적으로 거래 또는 이전될 수 있는 전자적 증표”라고 정의하고 있습니다. 하지만 대부분의 가상자산은 비트코인이나 이더리움과 같은 암호화폐(Cryptocurrency)를 주로 지칭합니다. 암호화폐는 암호화된 네트워크를 통해 거래를 할 수 있는 디지털 자산으로, 블록체인 기술을 기반으로 운영되며, 정부나 은행의 개입 없이 거래가 이루어집니다.

블록체인 기술이란 데이터를 블록 단위로 저장하고 이를 체인 형태로 연결하는 분산 원장 기술입니다. 중앙 기관 없이 네트워크 참여자들이 거래를 검증하고 기록하는 탈중앙화 구조를 갖추고 있으며, 이를 통해 신뢰성과 보안성을 확보할 수 있습니다. 각 블록에는 거래 정보가 포함되며, 해시 알고리즘을 활용해 이전 블록과 연결되므로 데이터 위변조가 어렵습니다. 이러한 특성 덕분에 블록체인은 금융 거래뿐만 아니라 공급망 관리, 전자 투표, 스마트 계약 등 다양한 산업에서 활용될 수 있습니다. 또한 블록체인은 투명성을 보장하여 모든 거래 내역을 누구나 확인할 수 있게 하지만, 암호화를 통해 개인 정보를 보호하는 구조를 갖고 있습니다. 이러한 기술적 특성 덕분에 블록체인은 가상자산을 비롯한 다양한 디지털 경제 시스템에서 핵심 인프라로 자리 잡아가고 있습니다.

가상자산 시장은 지난 수년간 급격한 성장을 보이며 전 세계 금융 시장에서 중요한 위치를 차지하게 되었습니다. 이러한 성장은 다양한 요인에 의해 촉진되었으며, 시장 규모와 참여자 수, 거래량 등 여러 지표에서 그 변화를 확인할 수 있습니다.

|

|

(Source : CoinMarketCap, https://coinmarketcap.com/) |

2021년 11월, 글로벌 가상자산 시장의 시가총액은 약 3,530조 원을 돌파하며 최고치를 기록했습니다. 이후 시장의 변동성과 규제 강화 등의 영향으로 시가총액이 크게 변동하였으나 현재 2025년에 4,000조원을 넘어섰습니다.

한국의 가상자산 시장도 빠른 성장을 보였습니다. 금융위원회가 발표한 가상자산사업자 실태조사 결과 2021년 하반기 기준, 국내 가상자산 시장 규모는 약 55.2조 원으로 평가되었으며, 실제 거래에 참여하는 이용자 수는 약 558만 명에 달했습니다. 이러한 성장세는 2024년 상반기에도 이어져, 가상자산 가격 상승 등에 따라 2023년 하반기와 비교하여 일평균 거래규모가 67%, 시가총액이 27% 증가하였습니다.

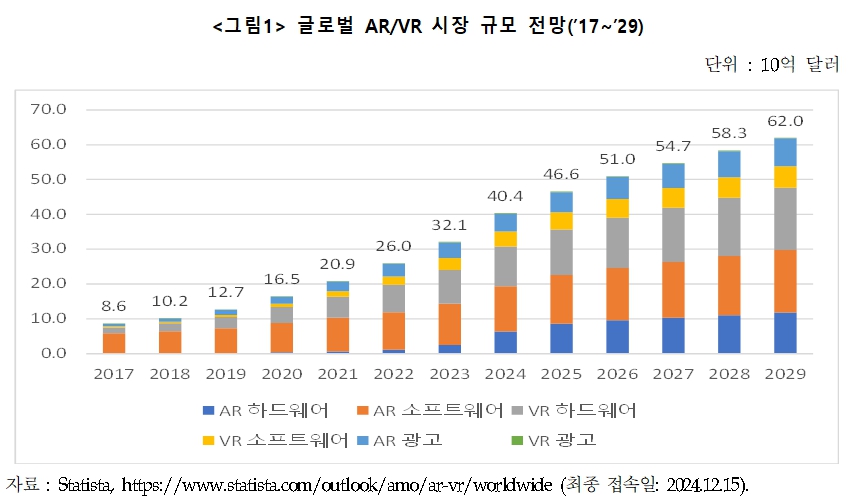

나) XR 관련 산업

2024년 XR 글로벌시장 규모는 404억 달러가 될 전망이며, 2029년까지 연평균 성장률 8.97%로 620억 달러 규모가 될 전망이다. 이 가운데 한국의 2022년 VR·AR 매출은 1.25조원(약 8.5억 달러)로 글로벌시장(321억 달러)의 2.6%에 불과하며, 디바이스에 해당하는 ‘전용기기·부분품 제조업’은 국내 매출의 3.5%(434억 원)로 더 미미한 상황입니다.

|

|

글로벌 AR VR 시장규모 |

XR 디바이스는 기존 밀폐된 VR 기기에서 외부 환경과 소통이 보다 원활한 안경형 AR 글라스 또는 혼합현실(Mixed Reality, MR)형으로 진화 중이다. 최근 메타, 구글 등에서 출시한 AR 글래스는 AI 비서 기능을 장착한 스마트 글래스 형태로 출시 중이다. MR형은 대표적으로 애플 비전프로가 가상과 현실 간 경계 구분을 없앤 공간 컴퓨팅(Spacial Computing)을 선도 중에 있습니다.

다) IT 서비스 산업

IT서비스 산업은 주로 기업과 공공 및 금융기관 등을 대상으로 정보 시스템에 대한 기획에서부터 시스템 구축, 운영, 유지보수 등의 서비스 제공을 통하여 효율성 및 생산성을 제고시키는 지식집약형 서비스 산업으로 인력 자산에 대한 의존도가 높은 산업입니다.

시장조사 기관인 가트너에 따르면 2024년 글로벌 IT서비스 시장규모는 1조 5,014억 달러로 전년 대비 8.7% 증가가 예상되고, 연평균 12.1% 성장을 지속할 것으로 전망하고 있습니다.

![이미지: [세계 IT 시장규모]](%EC%A0%9C%EB%AA%A9%20%EC%97%86%EC%9D%8C_1.jpg) |

|

[세계 IT 시장규모] |

2024년 국내 IT서비스 시장규모는 27.0조원으로 전년 대비 7.8% 증가가 예상되고, 연평균 10.5% 성장하여 2027년 36.4조원 규모에 이를 전망입니다. 국내 IT 서비스 시장은 전반적으로 신규 시스템 구축보다 기존 시스템 운영 효율화 및 업그레이드에 투자가 집중되는 경향을 보이고 있으나, MES, AI, 클라우드, 모빌리티, IoT 등 신기술에 대한 관심이 점차 증대되고 있으며 특히 자연어 기반의 대화형 서비스를 제공하는 ChatGPT의 등장 이후 급속도로 생성형 AI기술과 서비스가 발전하고 시장성장을 견인하고 있습니다.

![이미지: [국내 IT 서비스 시장규모]](%EC%A0%9C%EB%AA%A9%20%EC%97%86%EC%9D%8C_2.jpg) |

|

[국내 IT 서비스 시장규모] |

라) 게임콘텐츠 산업

게임콘텐츠 산업은 다양한 기술적 요소와의 결합도가 높은 융복합적 성격을 지니고 있습니다. 또 서비스 이후 20년이상 장수하는 게임들이 다수 존재하며, 게임사의 수익구조를 공고히 해주는 역할과 함께, 모바일버전, IP판매, 콘솔버전, VR버전 등 다양한 플랫폼으로의 진출이 용이하여, 다각화된 사업구조가 가능합니다.

게임콘텐츠 산업은 최근 클라우드 컴퓨팅, AR, VR 등의 다양한 기술이 내재화되면서 복합적인 산업으로 진화하고 있습니다. 이에 따라 게임 산업은 클라우드 게이밍, 다운로드 게임, 게이밍 네트워크(게임 유료 구독 서비스), 모바일 게임, 온라인 게임, 패키지 게임 등을 포괄하고 있습니다.

게임 산업은 콘텐츠 장르별 혹은 하드웨어별로 구분할 수 있으며, 게임 콘텐츠 장르에는 크게 RPG(Role Playing Game), 액션, 어드벤처, 캐주얼, 인디, 레이싱, 시뮬레이션, 스포츠, 전략 등이 있습니다.

특히 RPG는 유저가 캐릭터를 중심으로 플레이하는 역할 수행 게임으로, 전투나 미션을 통해 레벨을 올리는 등의 캐릭터 성장 요소가 있는 게임을 의미합니다. RPG의 세부 장르에는 MORPG(Multiplayer Online RPG, 다중 사용자 온라인 롤플레잉 게임), MMORPG(Massively Multiplayer Online RPG, 대규모 다중 사용자 온라인 롤플레잉 게임), ARPG(Action RPG, 직접 캐릭터를 조작하여 턴 제나 실시간으로 액션전투를 치르는 게임), 핵앤슬래시 RPG(Hack and Slash RPG, 스토리나 전략 보다 오직 다수의 적들과 싸우는 전투를 메인으로 하는 게임) 등이 있으며, 세부 장르들은 상호 일부 특징들을 공유합니다.

핵앤슬래시 RPG 장르의 경우 유저들이 게임의 스토리, 전략 보다 캐릭터 육성에 집중하기 때문에 유저들의 스펙 인플레이션이 발생하며 이로 인해 시즌제를 적용하는 게임이 다수입니다.

게임 산업은 원자재와 대량의 설비투자가 크게 요구되지 않으며 창의적인 아이디어와 기술력이 주요 경쟁요소인 고부가가치 산업입니다. 또한 언어가 아닌 그래픽을 위주로 진행되는 컨텐츠로, 문화적 장벽이 낮아 문화적 파급효과가 상대적으로 크기 때문에 수출이 용이한 것이 특징입니다.

국내 게임 시장 규모는 코로나 팬데믹 이후 크게 증가하였으나, 코로나 엔데믹 이후 야외 활동의 증가 및 경기 침체로 성장세가 다소 둔화 되었습니다. 향후 국내 게임 시장은 해외 현지화 중심으로 한 수출을 동력으로 성장할 것으로 전망됩니다. 글로벌 시장 조사기관인' Statista'에 따르면 국내 게임 시장은 2022년 9조 3,000억원에서 2028년 14조 2,800억원으로 증가하여 연평균 7.4% 성장할 것으로 전망됩니다. 특히 모바일 게임은 게임 시장에서 가장 큰 비중을 차지하며, 2022년 6조 9,000억원에서 2028년 10조 4,800억원 성장하여 연평균 7.2% 성장할 것으로 예상됩니다.

![이미지: [국내게임시장 규모]](%EA%B5%AD%EB%82%B4%EA%B2%8C%EC%9E%84%EC%8B%9C%EC%9E%A5%20%EA%B7%9C%EB%AA%A8.jpg) |

|

[국내게임시장 규모] |

(출처: 'Games - South Korea', 2023.10, Statista , 단위 : 십억원)

글로벌 게임시장 규모 역시 코로나 팬데믹 기간 동안 크게 성장하였으나, 이후 성장이 둔화되었습니다.

글로벌 시장 조사기관인 Statista에 따르면 글로벌 게임 시장은 2022년 1,420억 달러에서 2028년 2,250억 달러로 증가하여 연평균 8.0% 성장할 것으로 전망됩니다. 글로벌 게임 시장에서 가장 큰 부분을 차지하는 모바일 게임은 2022년 820억 달러에서 2028년 1,250억원으로 증가하여 연평균 7.2% 성장할 것으로 전망되며, 그 다음으로 비중이 높은 온라인 게임은 2022년 240억 달러에서 2028년 340억 달러로 성장하여 연평균 6.2% 성장할 것으로 전망됩니다.

![이미지: [글로벌 게임 시장 규모]](%5B%EA%B8%80%EB%A1%9C%EB%B2%88%20%EA%B2%8C%EC%9E%84%20%EC%8B%9C%EC%9E%A5%20%EA%B7%9C%EB%AA%A8%5D.jpg) |

|

[글로벌 게임 시장 규모] |

(출처: 'Games - Global', 2023.10, Statista)

2. 경기변동의 특성

가) 블록체인 가상자산 산업

가상자산(암호화폐)은 전통적인 자산과는 다른 독특한 경기변동 특성을 가지고 있습니다. 주요 특징은 다음과 같습니다

높은 변동성: 가상자산은 시장 규모가 상대적으로 작고, 규제 및 정책 변화, 기술적 발전, 그리고 투자 심리 등에 민감하게 반응하기 때문에 가격 변동성이 매우 큽니다.

글로벌 경제와의 연계성: 법정화폐의 가치 변동, 금리 정책, 인플레이션 등 글로벌 경제 요인들이 가상자산 가격에 영향을 미칩니다. 예를 들어, 법정화폐가 약세를 보일 때 투자자들이 가상자산으로 몰리는 경향이 있습니다.

나) XR 관련 산업

증강현실과 같은 실감형 콘텐츠 산업의 경우 개인 맞춤형 정보 서비스 공급이 가능하며 정보의 활용도가 높아지는 삶의 편의성과 관련된 부가가치 창출 산업으로, 정보의시각화 및 가상화 시뮬레이션을 통해 생산성 향상, 인력 훈련의 효율화, 유통/생산/물류 등의 비용 절감 효과를 기대할 수 있습니다.

뿐만 아니라 최근 고해상도 디스플레이, 강력한 컴퓨팅 파워, 3D 센싱, 초고속 네트워크 등의 기술이 비약적으로 발달하고 하드웨어 비용이 하락하면서 VR, AR, MR 기술은 다양한 산업 분야와 결합해 새로운 경험을 제공하는 신산업을 창출하고 있습니다.

이렇듯 다양한 산업과 융합되어 발전하는 실감형 기술의 특성상 경기변동에 따른 수요의 변화보다는 새로운 산업혁명 시대로 변화하는 주요한 기술로 평가를 받고 있습니다. 5G 상용화 및 다양한 스마트 디바이스의 경쟁적 출시와 콘텐츠 제작 여건의 개선으로 VR, AR, MR 기술을 활용한 새로운 콘텐츠 및 서비스 개발 시도가 실감형 콘텐츠 시장 전반으로 확산되고 있습니다. 구글, 페이스북 등 글로벌 IT기업을 비롯하여 국내 대기업을 중심으로 제조사, 통신사, 게임 산업 기업들이 VR 및 AR 생태계 선점을 위해 투자 확대를 진행하고 있습니다.

다) IT 서비스 산업

IT서비스 산업은 경기변동에 민감한 영향을 받습니다. 대부분의 사업이 고객사의 의사결정에 따라 변동될 수 있기 때문에 경기 변동과 밀접한 관계를 지니고 있습니다.

기업의 IT 투자는 시스템의 노후화에 따라 일정한 교체 주기를 갖기도 하지만, 설비 투자 후 IT 투자를 결정하기 때문에 경기에 후행적인 성격을 가지고 있으며, 1년 이상의 중장기 프로젝트가 대부분으로 계절적 변동 요인에 따른 민감도는 낮은 편입니다.

특히 반도체, 모바일, 배터리 등 High-Tech 산업의 경기 변동성은 주요 기업들의 투자 결정과 밀접한 관계가 있어, 당해 경기변동에 따라 매출의 직접적인 영향을 받습니다.

라) 게임콘텐츠 산업

게임은 영화, 공연, 레저 스포츠 등에 비해 저렴한 비용으로 여가 시간을 즐길 수 있어 경기 불황 시 이용자가 증가하는 경향을 보입니다. 그리하여 코로나 펜데믹 기간 게임산업은 가파른 속도로 성장했습니다.

다만 경기 변동보다는 특정 시간적, 공간적 제약에 따른 변동성이 존재하는데 주말, 방학 및 연휴 등에 수요가 증가하는 경향이 있으며, 이에 따른 마케팅 및 이벤트 등의활동을 타 기간 대비 적극적으로 진행하고 있습니다.

3. 경쟁 현황 및 우위 요소

가) 블록체인 가상자산

지배회사는 최근 가상자산을 매입하여 비트코인 88개, 이더리움 500개를 보유하고 있습니다. 이를 통해 약 134억 원 규모의 가상자산을 보유하게 되었으며, 장기적으로 자산을 확대할 계획입니다.

지배회사는 이러한 전략을 통해 '한국판 마이크로스트레티지'로 불리며, 가상자산을 기업의 핵심 자산으로 설정하여 기업 가치를 높이는 것을 목표로 하고 있습니다. 또한, 국내 최대 가상자산 수탁사인 KODA를 통해 자산의 안정성과 신뢰성을 확보하고 있습니다.

나) AR/ VR/ XR

전세계적으로 사용자가 활발히 사용하고 있는 AR 개발 플랫폼으로는 무료 개발도구를 제공하는 Apple과 Google이 있으며, 유료 개발도구를 제공하는 PTC, Wikitude, 비트맥스, EasyAR, Xzing 등이 있습니다.

무료 SDK인 애플의 ARkit과 구글의 ARcore의 경우에는 뛰어난 성능과 인지도를 가지고 있지만 한정된 디바이스와 기능만을 제공하고 있고 플랫폼 확장성에 제약이 존재합니다. 반면 유료 SDK는 크로스 플랫폼을 지원하며 차별화된 서비스를 통해 무료 SDK와는다른 각 업체별 경쟁력을 만들고 시장을 유지해 나가고 있습니다.

한편, 유료 AR 개발 플랫폼으로써 유의미한 성능을 제공하고 개발 생태계를 운영하는 기업은 PTC와 비트맥스, Wikitude 정도입니다. 타기술에 비해 비트맥스 AR SDK는 이미지나 오브젝트뿐만 아니라 야외 광역공간에 대한 AR증강을 지원하며, 비트맥스가 개발한 Sensor Fusion SLAM을 적용하여 보다 더 정확한 측위 및 맵핑을 가능하게 합니다.

다) 산업용 AR 솔루션

산업용 AR 솔루션 시장은 세계적으로는 PTC, Upskill, ScopeAR, Atheer, XMReality 등이 경쟁하고 있으며 국내에서는 PTC 코리아와 B사 가 있습니다.

PTC 코리아는 설계된 제품을 커스터마이징 없이 판매 위주로 진행하고 있습니다. 주로 파트너쉽을 통해 계약한 총판 회사들이 커스터마이징 기능을 지원하는 방식으로 진행이 됩니다. AR 단독보다 PLM, IoT 등 기존 기술 고객들에게 디지털 트랜스포메이션 통합 제품으로 영업을 전개하고 있기 때문에, 목표 고객을 디지털 엔지니어링, 제조, 서비스, 리테일 4개로 분류하고 있습니다. 자체 판매 외에도 국내 공인 총판 파트너사들을 통한 판매와 마케팅을 병행하고 있고, 기술/제품을 공동 개발/판매하는 전략적 파트너쉽도 전개하고 있습니다.

B사는 주로 에너지 및 발전소 등의 산업 영역에 집중해서 사업을 전개해 나가고 있으며 최근에는 정유 및 화학, 자동차 및 건설 등으로 산업 영역을 확대해 나가고 있습니다.

당사 스마트 팩토리 솔루션의 대표적 상품은 MAXWORK가 있으며, 고객사의 산업 환경에 맞춰 XR 콘텐츠를 제품의 기획부터 생산, 판매까지 전 과정에 정보통신기술(ICT)을 적용한 전담 서비스를 제공하고 있습니다. 국내 대기업과의 지속적인 과제 및 프로젝트를 통해 현업에서 실제적으로 활용하는 다양한 기능의 고도화를 진행하였습니다.

또한 최근에는 국내 대기업과 기존 MSF와 MAXWORK의 통합 및 사용자 편리성 관점에서 기능 개선을 완료하여 구독형 사업의 발판을 마련하였고, 다수의 기업을 대상으로 서비스를 확장할 예정입니다.

MAXWORK는 고객의 니즈에 따라 Appliance형, 구축형, SaaS형의 다양한 형태로 제공하며, 자체 기술인 AR SDK의 사용으로 증강된 사물의 정합성을 확보하였으며, 공간맵 구축 기능을 통하여 추후 고도화된 디지털트윈 구축으로의 전환이 손쉽다는 장점이 있습니다.

라) IT 서비스

국내 IT서비스 시장은 대형 SI기업들이 대규모 IT사업을 주도하고 있으며 아이엘포유의 주요 고객사입니다. 중견/중소 IT기업 중 대형 SI기업과 거래하는 약 10개사가 점유율 확보를 위해 경쟁하고 있습니다.

아이엘포유는 제조분야 MES, PLM IT 서비스에 강점을 가지고 있고, MES 솔루션업체와는 경쟁 및 협업을 병행하는 특성을 가지고 있습니다.

S사 등 그룹사 IT사업의 경우, 기업의 신용, 실적, 거래관계 등이 협력사 선정 및 수주에 중요한 요소이고, 아이엘포유는 S그룹내에서 최대 협력사 지위를 유지하고 있습니다. 이외 타 대기업 고객사는 현재 진입 초기 단계로, 기존 IT협력사들과 경쟁입찰을 통해 고객사를 확보해 나아가고 있습니다.

아이엘포유는 S사와 관계사 IT서비스사업을 영위함으로써, 전자제조산업의 이해와 MES, PLM 제조시스템의 경험, IT전문인력 확보 등의 강점을 가지고 있습니다.

또한 IT 서비스의 중요한 경쟁요소인 우수한 인적자원 확보를 위한 검증된 IT개발자소싱역량과 전자제조분야 IT개발자 약 5천명의 Pool을 핵심 자산으로 보유하고 있습니다.

마) 게임콘텐츠

게임시장은 빠르게 성장하여 다수의 사업자가 시장에 진출하여 경쟁하고 있습니다.

성장 초기에는 중소규모의 게임사도 신작 개발을 통한 흥행이 가능했습니다.

그러나 시장 성숙기인 현재는 대형 게임사들이 전체 산업의 매출 규모를 대부분 차지하고 있습니다.

대형 게임사는 경쟁우위를 확보하고자 기술개발과 서비스 수준 제고를 위해 노력하고 있으며, 중소 게임사는 새로운 시도와 참신한 개발력으로 안정적 시장 안착을 꾀하고 있습니다.

니즈게임즈는 언리얼엔진을 기반으로 게임을 제작하는 전문 인력으로 구성되어 있으며, 멀티플렛폼(PC, 모바일)서비스를 진행한 경험과 핵앤슬러쉬 장르에 특화된 컨텐츠 제작능력을 보유하고 있습니다. 이를 바탕으로 향후 콘솔 및 VR게임 영역으로 확장이 용이하고, 타사와의 협업과 새로운 영역 게임으로 확장될 수 있습니다.

최근 모바일 게임업계의 불황에도 불구하고 크로스 플랫폼 및 글로벌 운영 역량을 보유한 니즈게임즈는 향후 콘솔 및 타 플랫폼으로의 진출을 통해 보다 폭넓은 유저의 확보를 통한 성장을 예상하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보(K-IFRS 적용)

| (단위 : 원) |

| 사업연도 | 2025년 | 2024년 | 2023년 |

| (제16기 1분기) | (제15기) | (제14기) | |

| [유동자산] | 36,060,769,281 | 9,639,679,333 | 39,595,632,835 |

| 현금및현금성자산 | 30,262,919,083 | 3,172,590,158 | 10,004,272,775 |

| 단기금융상품 | - | 68,546,130 | 18,590,000,000 |

| 매출채권 | 2,248,151,443 | 2,516,032,427 | 199,647,513 |

| 계약자산 | 496,886,369 | 1,395,018,309 | - |

| 기타유동금융자산 | 1,975,264,504 | 1,541,273,184 | 853,054,610 |

| 기타유동자산 | 849,281,419 | 555,651,204 | 9,671,398,487 |

| 당기법인세자산 | 228,266,463 | 390,567,921 | 277,259,450 |

| [비유동자산] | 32,998,466,017 | 18,903,112,539 | 12,040,566,892 |

| 유형자산 | 1,949,889,411 | 2,753,747,754 | 2,842,175,970 |

| 무형자산 | 27,082,180,930 | 13,922,443,130 | 2,762,613,245 |

| 기타비유동금융자산 | 3,284,822,840 | 1,538,004,752 | 6,435,777,677 |

| 기타비유동자산 | - | 7,344,067 | - |

| 이연법인세자산 | 681,572,836 | 681,572,836 | - |

| 자산총계 | 69,059,235,298 | 28,542,791,872 | 51,636,199,727 |

| [유동부채] | 47,225,620,262 | 9,682,620,205 | 24,056,323,355 |

| 차입금및사채 | 18,604,490,455 | 3,997,386,737 | 9,997,659,667 |

| 매입채무 | 1,606,093,601 | 1,508,110,984 | - |

| 기타유동금융부채 | 24,345,623,584 | 2,359,952,586 | 13,071,513,616 |

| 계약부채 | 661,239,737 | 119,659,824 | - |

| 리스부채 | 933,402,363 | 1,102,286,926 | 698,280,303 |

| 기타유동부채 | 1,074,770,522 | 595,223,148 | 288,869,769 |

| [비유동부채] | 4,082,246,121 | 4,601,422,041 | 2,061,796,664 |

| 차입금및사채 | 2,400,000,000 | 2,400,000,000 | - |

| 리스부채 | 555,023,289 | 1,037,721,432 | 1,308,407,175 |

| 기타비유동금융부채 | 317,315,993 | 327,315,993 | 297,315,993 |

| 기타비유동부채 | 164,941,280 | 164,941,280 | 376,649,827 |

| 복구충당부채 | 63,423,059 | 73,285,336 | 79,423,669 |

| 이연법인세부채 | 581,542,500 | 598,158,000 | - |

| 부채총계 | 51,307,866,383 | 14,284,042,246 | 26,118,120,019 |

| [지배기업 소유주지분] | 17,839,342,980 | 14,250,277,176 | 25,518,079,708 |

| ㆍ자본금 | 18,615,611,000 | 15,135,441,000 | 9,785,441,000 |

| ㆍ자본잉여금 | 85,190,334,284 | 80,735,117,002 | 70,068,854,467 |

| ㆍ이익잉여금(결손금) | (88,572,019,489) | (84,315,311,449) | (57,412,407,603) |

| ㆍ기타자본구성요소 | 2,605,417,185 | 2,695,030,623 | 3,076,191,844 |

| [비지배지분] | (87,974,065) | 8,472,450 | - |

| 자본총계 | 17,751,368,915 | 14,258,749,626 | 25,518,079,708 |

| 부채및자본총계 | 69,059,235,298 | 28,542,791,872 | 51,636,199,727 |

| 구 분 | 2025 년 1월~3월 | 2024년 1월~12월 | 2023년 1월~12월 |

| 매출액 | 7,675,311,747 | 37,171,526,391 | 1,765,567,201 |

| 영업이익 | (3,415,500,303) | (18,544,920,256) | (16,524,564,320) |

| 당기순이익 | (4,353,154,553) | (26,971,985,622) | (13,230,849,857) |

| 지배회사지분순이익 | (4,256,708,038) | (26,776,362,010) | (13,230,849,857) |

| 비지배지분순이익 | (96,446,515) | (195,623,612) | - |

| 기본주당순이익 (단위: 원) | (125) | (1,280) | (676) |

| 희석주당순이익 (단위: 원) | (125) | (1,280) | (676) |

| 연결에 포함된 종속 회사수 | 3 | 4 | 1 |

주1) 제16기 1분기, 제15기, 제14기 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. 제16기 1분기 재무제표는 외부감사인의 검토를 받지 않은 재무제표입니다.

☞ 연결재무제표의 연결에 포함된 회사

| 사업연도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 |

전기대비 연결에서 제외된 회사 |

| 제16기 1분기 | (주)아이엘포유 BI America Corporation 니즈게임즈(주) |

- | (주)북이오 |

| 제15기 | (주)북이오 (주)아이엘포유 BI America Corporation 니즈게임즈(주) |

(주)아이엘포유 BI America Corporation 니즈게임즈(주) |

- |

| 제14기 | (주)북이오 | - | - |

나. 요약재무정보(K-IFRS 적용)

| (단위 : 원) |

| 사업연도 | 2025년 | 2024년 | 2023년 |

| (제16기 1분기) | (제15기) | (제14기) | |

| [유동자산] | 26,572,307,054 | 1,366,977,406 | 39,075,115,800 |

| 현금및현금성자산 | 24,679,369,784 | 358,062,189 | 9,500,449,263 |

| 단기금융상품 | - | 58,546,130 | 18,580,000,000 |

| 매출채권 | 29,351,042 | 22,744,003 | 194,700,404 |

| 기타유동금융자산 | 1,602,116,751 | 677,579,066 | 851,475,341 |

| 기타유동자산 | 193,553,897 | 182,844,948 | 9,671,378,362 |

| 당기법인세자산 | 67,915,580 | 67,201,070 | 277,112,430 |

| [비유동자산] | 35,186,498,722 | 18,724,828,004 | 12,557,410,451 |

| 투자자산 | 17,653,695,806 | 15,953,695,806 | 2,264,041,294 |

| 유형자산 | 958,353,227 | 1,258,009,066 | 2,606,368,074 |

| 무형자산 | 13,416,643,335 | 176,566,670 | 1,289,944,704 |

| 기타비유동금융자산 | 3,157,806,354 | 1,336,556,462 | 6,397,056,379 |

| 자산총계 | 61,758,805,776 | 20,091,805,410 | 51,632,526,251 |

| [유동부채] | 41,743,274,855 | 5,015,314,712 | 23,982,610,376 |

| 차입금및사채 | 17,716,500,455 | 3,197,386,737 | 9,997,659,667 |

| 리스부채 | 425,224,603 | 517,856,400 | 654,330,521 |

| 기타유동금융부채 | 23,384,383,138 | 1,165,574,057 | 13,067,450,298 |

| 기타유동부채 | 217,166,659 | 134,497,518 | 263,169,890 |

| [비유동부채] | 729,623,692 | 882,754,206 | 1,896,653,148 |

| 리스부채 | 217,235,022 | 362,989,703 | 1,145,861,294 |

| 기타비유동금융부채 | 297,315,993 | 297,315,993 | 297,315,993 |

| 기타비유동부채 | 164,941,280 | 164,941,280 | 376,649,827 |

| 복구충당부채 | 50,131,397 | 57,507,230 | 76,826,034 |

| 부채총계 | 42,472,898,547 | 5,898,068,918 | 25,879,263,524 |

| [자본금] | 18,615,611,000 | 15,135,441,000 | 9,785,441,000 |

| [자본잉여금] | 86,730,315,628 | 82,275,098,346 | 71,316,128,856 |

| [이익잉여금(결손금)] | (88,639,693,245) | (85,881,455,185) | (58,424,498,973) |

| [기타자본구성요소] | 2,579,673,846 | 2,664,652,331 | 3,076,191,844 |

| 자본총계 | 19,285,907,229 | 14,193,736,492 | 25,753,262,727 |

| 종속 ·관계 ·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 2025년 1월~3월 | 2024년 1월~12월 | 2023년 1월~12월 |

| 영업수익 | 90,013,219 | 363,996,120 | 1,610,851,531 |

| 영업이익 | (1,873,377,245) | (15,926,017,058) | (16,105,823,822) |

| 당기순이익 | (2,758,238,060) | (27,456,956,212) | (14,248,079,448) |

| 기본주당순이익 (단위: 원) | (80) | (1,313) | (728) |

| 희석주당순이익 (단위: 원) | (80) | (1,313) | (728) |

주1) 제16기 1분기, 제15기, 제14기 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. 제16기 1분기 재무제표는 외부감사인의 검토를 받지 않은 재무제표입니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 16 기 1분기말 2025.03.31 현재 |

|

제 15 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 16 기 1분기말 |

제 15 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

36,060,769,281 |

9,639,679,333 |

|

현금및현금성자산 |

30,262,919,083 |

3,172,590,158 |

|

단기금융상품 |

68,546,130 |

|

|

매출채권 |

2,248,151,443 |

2,516,032,427 |

|

계약자산 |

496,886,369 |

1,395,018,309 |

|

기타유동금융자산 |

1,975,264,504 |

1,541,273,184 |

|

기타유동자산 |

849,281,419 |

555,651,204 |

|

당기법인세자산 |

228,266,463 |

390,567,921 |

|

비유동자산 |

32,998,466,017 |

18,903,112,539 |

|

유형자산 |

1,949,889,411 |

2,753,747,754 |

|

무형자산 |

27,082,180,930 |

13,922,443,130 |

|

기타비유동금융자산 |

3,284,822,840 |

1,538,004,752 |

|

기타비유동자산 |

7,344,067 |

|

|

이연법인세자산 |

681,572,836 |

681,572,836 |

|

자산총계 |

69,059,235,298 |

28,542,791,872 |

|

부채 |

||

|

유동부채 |

47,225,620,262 |

9,682,620,205 |

|

차입금및사채 |

18,604,490,455 |

3,997,386,737 |

|

매입채무 |

1,606,093,601 |

1,508,110,984 |

|

계약부채 |

661,239,737 |

119,659,824 |

|

리스부채 |

933,402,363 |

1,102,286,926 |

|

기타유동금융부채 |

24,345,623,584 |

2,359,952,586 |

|

기타 유동부채 |

1,074,770,522 |

595,223,148 |

|

비유동부채 |

4,082,246,121 |

4,601,422,041 |

|

차입금및사채 |

2,400,000,000 |

2,400,000,000 |

|

리스부채 |

555,023,289 |

1,037,721,432 |

|

충당부채 |

63,423,059 |

73,285,336 |

|

기타비유동금융부채 |

317,315,993 |

327,315,993 |

|

기타 비유동 부채 |

164,941,280 |

164,941,280 |

|

이연법인세부채 |

581,542,500 |

598,158,000 |

|

부채총계 |

51,307,866,383 |

14,284,042,246 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

17,839,342,980 |

14,250,277,176 |

|

자본금 |

18,615,611,000 |

15,135,441,000 |

|

자본잉여금 |

85,190,334,284 |

80,735,117,002 |

|

기타자본구성요소 |

2,605,417,185 |

2,695,030,623 |

|

이익잉여금(결손금) |

(88,572,019,489) |

(84,315,311,449) |

|

비지배지분 |

(87,974,065) |

8,472,450 |

|

자본총계 |

17,751,368,915 |

14,258,749,626 |

|

자본과부채총계 |

69,059,235,298 |

28,542,791,872 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 16 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 15 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 16 기 1분기 |

제 15 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

7,675,311,747 |

7,675,311,747 |

10,833,153,479 |

10,833,153,479 |

|

매출원가 |

6,435,811,346 |

6,435,811,346 |

8,824,438,133 |

8,824,438,133 |

|

매출총이익 |

1,239,500,401 |

1,239,500,401 |

2,008,715,346 |

2,008,715,346 |

|

영업비용 |

4,655,000,704 |

4,655,000,704 |

7,576,667,529 |

7,576,667,529 |

|

판매비와관리비 |

4,477,190,680 |

4,477,190,680 |

7,246,614,876 |

7,246,614,876 |

|

연구개발비 |

177,810,024 |

177,810,024 |

330,052,653 |

330,052,653 |

|

영업이익(손실) |

(3,415,500,303) |

(3,415,500,303) |

(5,567,952,183) |

(5,567,952,183) |

|

기타수익 |

47,611,868 |

47,611,868 |

28,495,301 |

28,495,301 |

|

기타비용 |

47,210,929 |

47,210,929 |

8,053,908 |

8,053,908 |

|

금융수익 |

100,050,276 |

100,050,276 |

181,533,826 |

181,533,826 |

|

금융비용 |

1,054,720,965 |

1,054,720,965 |

685,063,691 |

685,063,691 |

|

법인세비용차감전순이익(손실) |

(4,369,770,053) |

(4,369,770,053) |

(6,051,040,655) |

(6,051,040,655) |

|

법인세비용(수익) |

(16,615,500) |

(16,615,500) |

61,785,684 |

61,785,684 |

|

당기순이익(손실) |

(4,353,154,553) |

(4,353,154,553) |

(5,989,254,971) |

(5,989,254,971) |

|

기타포괄손익 |

(70,478,158) |

(70,478,158) |

(44,709,272) |

(44,709,272) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(70,478,158) |

(70,478,158) |

||

|

기타포괄손익-공정가치측정금융자산평가손익 |

(65,843,205) |

(65,843,205) |

||

|

해외사업환산손익 (세후기타포괄손익) |

(4,634,953) |

(4,634,953) |

||

|

당기손익으로 재분류되지 않는항목 (세후기타포괄손익) |

(44,709,272) |

(44,709,272) |

||

|

순확정급여부채의 재측정요소 (세후기타포괄손익) |

||||

|

기타포괄손익-공정가치측정금융자산평가손익 |

||||

|

총포괄손익 |

(4,423,632,711) |

(4,423,632,711) |

(6,033,964,243) |

(6,033,964,243) |

|

당기순이익(손실)의 귀속 |

||||

|