|

|

에코프로_대표이사 등의 확인_250515 |

분 기 보 고 서

(제 28 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 에코프로 |

| 대 표 이 사 : | 송 호 준 |

| 본 점 소 재 지 : | 충청북도 청주시 청원구 오창읍 과학산업2로 587-40 |

| (전 화) 043-240-7700 | |

| (홈페이지) http://www.ecopro.co.kr | |

| 작 성 책 임 자 : | (직 책) 재경실장 (성 명) 김 순 주 |

| (전 화) 043-240-7700 | |

【 대표이사 등의 확인 】

|

|

에코프로_대표이사 등의 확인_250515 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적·상업적 명칭

당사의 명칭은 "주식회사 에코프로"이며, 영문명은 "ECOPRO Co., Ltd." 입니다.

나. 설립일자 및 존속기간

당사는 1998년 10월 주식회사 코리아제오륨 이라는 사명으로 설립되어 2001년 02월 주식회사 에코프로로 사명을 변경하였으며, 2007년 7월 코스닥 시장에 상장하였습니다.

다. 본사의 주소, 전화번호 및 홈페이지

- 본사의 주소 : 충청북도 청주시 청원구 오창읍 과학산업2로 587-40

- 전화번호 : 043-240-7700

- 홈페이지 : https://www.ecopro.co.kr

라. 주요 사업의 내용

당사는 1998년 설립 되어 미세먼지 저감 및 온실가스 감축 등의 환경사업과 이차전지용 하이니켈 양극재 제조 사업을 영위하였습니다. 2016년 5월, 당사의 이차전지용 하이니켈 양극재 제조 사업을 물적분할 하여 자회사인 주식회사 에코프로비엠을 설립 했으며 2021년 5월, 당사의 환경사업을 인적분할하여 주식회사 에코프로에이치엔을 설립 했습니다. 당사의 주요 사업으로는 자회사에 대한 주식 투자 및 자금조달 지원 등이 있으며 주요 자회사 및 종속회사로는 환경사업부문의 주식회사 에코프로에이치엔, 전지재료사업부문의 주식회사 에코프로비엠, 에코프로이노베이션, 에코프로머티리얼즈, 에코프로에이피, 에코프로씨엔지 등이 있습니다. 기타 상세한 내용은 동 보고서 내 "Ⅱ.사업의 내용"을 참고하시기 바랍니다.

마. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 3 | - | - | 3 | 3 |

| 비상장 | 17 | - | - | 17 | 7 |

| 합계 | 20 | - | - | 20 | 10 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

※ 연결대상 종속회사에 관한 세부내용은 XII. 상세표 - 1. 연결대상 종속회사 현황(상세)을 참고하시기 바랍니다.

※ 기업공시서식 작성기준에 따라 주요 종속회사 여부 기준은 다음과 같습니다.

- 공시서류작성기준일 현재 아래의 어느 하나에 해당하는 종속회사의 수

(1) 최근 사업연도말 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

(2) 최근 사업연도말 자산총액이 750억원 이상인 종속회사

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 신용평가등에 관한 사항

당사가 최근 3사업연도 동안 신용평가 전문기관으로부터 부여 받은 등급은 아래와 같습니다.

1) 신용평가구분

| 평가일 | 평가대상 유가증권 등 | 평가대상 유가증권의 신용등급 |

신용평가기관 | 평가구분 |

|---|---|---|---|---|

| 2023.06.16 | 기업어음 | A2- | 한국기업평가 | 본평가 |

| 2023.06.16 | 기업신용평가 | A- | 한국기업평가 | 본평가 |

| 2023.06.19 | 기업어음 | A3+ | 한국신용평가 | 본평가 |

| 2023.06.19 | 기업신용평가 | BBB+ | 한국신용평가 | 본평가 |

| 2023.06.29 | 기업어음 | A2- | 나이스신용평가 | 본평가 |

| 2023.06.29 | 회사채 | A- | 나이스신용평가 | 본평가 |

| 2023.07.12 | 회사채 | A- | 한국기업평가 | 본평가 |

| 2023.12.15 | 기업어음 | A2- | 한국기업평가 | 정기평가 |

| 2023.12.21 | 기업어음 | A2- | 나이스신용평가 | 정기평가 |

| 2023.12.21 | 기업어음 | A3+ | 한국신용평가 | 정기평가 |

| 2024.02.14 | 회사채 | A | 나이스신용평가 | 본평가 |

| 2024.02.14 | 기업어음 | A2 | 나이스신용평가 | 본평가 |

| 2024.02.14 | 회사채 | A- | 한국기업평가 | 본평가 |

| 2024.05.13 | 회사채 | A | 나이스신용평가 | 정기평가 |

| 2024.05.13 | 기업어음 | A2 | 나이스신용평가 | 본평가 |

| 2024.05.21 | 회사채 | A- | 한국기업평가 | 정기평가 |

| 2024.05.21 | 기업어음 | A2- | 한국기업평가 | 본평가 |

| 2024.12.24 | 기업어음 | A2- | 한국기업평가 | 정기평가 |

| 2024.12.24 | 회사채 | A- | 한국기업평가 | 정기평가 |

| 2024.12.24 | 기업어음 | A2 | 나이스신용평가 | 정기평가 |

| 2025.02.11 | 회사채 | A- | 한국기업평가 | 본평가 |

| 2025.02.11 | 회사채 | A | 나이스신용평가 | 본평가 |

2) 신용등급체계

(1) 한국기업평가

| 구분 | 신용등급 | 정의 |

|---|---|---|

| 기업어음 | A1 | 단기적인 채무상환능력이 매우 우수하며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. |

| A2 | 단기적인 채무상환능력이 우수하지만, 장래의 환경변화에 의해 영향을 받을 가능성이 상위 등급에 비해서는 높다. |

|

| A3 | 단기적인 채무상환능력은 있으나, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있다. | |

| B | 최소한의 단기적인 채무상환능력은 인정되나, 그 안정성은 가변적이어서 투기적이다. | |

| C | 단기적인 채무상환능력이 의문시되며, 채무불이행이 발생할 가능성이 높다. | |

| D | 현재 채무불이행 상태에 있다. | |

| 회사채 | AAA | 원리금 지급확실성이 최고 수준이며, 예측 가능한 장래의 환경변화에 영향을 받지 않을 만큼 안정적이다. |

| AA | 원리금 지급확실성이 매우 높으며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | |

| A | 원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. | |

| BBB | 원리금 지급확실성은 있으나, 장래의 환경변화에 따라 지급확실성이 저하될 가능성이 내포되어 있다. | |

| BB | 최소한의 원리금 지급확실성은 인정되나, 장래의 안정성면에서는 투기적 요소가 내포되어 있다. | |

| B | 원리금 지급확실성이 부족하며, 그 안정성이 가변적이어서 매우 투기적이다. | |

| CCC | 채무불이행이 발생할 가능성이 높다. | |

| CC | 채무불이행이 발생할 가능성이 매우 높다. | |

| C | 채무불이행이 발생할 가능성이 극히 높고, 합리적인 예측 범위내에서 채무불이행 발생이 불가피하다. | |

| D | 현재 채무불이행 상태에 있다. | |

| 기업 신용평가 |

AAA | 채무상환능력이 최고 수준이며, 예측 가능한 장래의 환경변화에 영향을 받지 않을 만큼 안정적이다. |

| AA | 채무상환능력이 매우 우수하며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | |

| A | 채무상환능력이 우수하지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. | |

| BBB | 채무상환능력은 있으나, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있다. | |

| BB | 최소한의 채무상환능력은 인정되나, 장래의 안정성면에서는 투기적 요소가 내포되어 있다. | |

| B | 채무상환능력이 부족하며, 그 안정성이 가변적이어서 매우 투기적이다. | |

| CCC | 채무불이행이 발생할 가능성이 높다. | |

| CC | 채무불이행이 발생할 가능성이 매우 높다. | |

| C | 채무불이행이 발생할 가능성이 극히 높고, 합리적인 예측 범위내에서 채무불이행 발생이 불가피하다. | |

| D | 현재 채무불이행 상태에 있다. |

※ A2부터 B까지는 동일 등급내에서 상대적인 우열을 나타내기 위하여 "+" 또는 "-"의 기호를 부여할 수 있음.

(2) 한국신용평가

| 구분 | 신용등급 | 등급의 정의 |

|---|---|---|

| 기업어음 | A1 | 적기상환가능성이 최상급이다. |

| A2 | 적기상환가능성이 우수하지만, 상위등급(A1)에 비해 다소 열위한 면이 있다. | |

| A3 | 적기상환가능성은 일정수준 인정되지만, 단기적인 환경변화에 따라 영향을 받을 가능성이 있다. | |

| B | 적기상환가능성에 불확실성이 내포되어 있어 투기적인 요소가 크다.. | |

| C | 적기상환가능성이 의문시되고 채무불이행의 위험이 매우 높다. | |

| D | 상환불능상태이다. | |

| 기업 신용평가 |

AAA | 금융채무의 전반적인 상환가능성이 최고 수준이다. |

| AA | 금융채무의 전반적인 상환가능성이 매우 높지만, 상위등급(AAA)에 비해 다소 열위한 면이 있다. | |

| A | 금융채무의 전반적인 상환가능성이 높지만, 상위등급(AA)에 비해 경제여건 및 환경변화에 따라 영향을 받기 쉬운 면이 있다. |

|

| BBB | 금융채무의 전반적인 상환가능성이 일정수준 인정되지만, 상위등급(A)에 비해 경제여건 및 환경변화에 따라 저하될 가능성이 있다. |

|

| BB | 금융채무의 전반적인 상환가능성에 불확실성이 내포되어 있어 투기적 요소를 갖고 있다. | |

| B | 금융채무의 전반적인 상환가능성에 대한 불확실성이 상당하여 상위등급에 비해 투기적 요소가 크다. | |

| CCC | 금융채무의 채무불이행의 위험 수준이 높고 전반적인 상환가능성이 의문시된다. | |

| CC | 금융채무의 채무불이행의 위험 수준이 매우 높고 전반적인 상환가능성이 희박하다. | |

| C | 금융채무의 채무불이행의 위험 수준이 극히 높고 전반적인 상환가능성이 없다. | |

| D | 상환불능상태이다. |

※ 상기등급 중 A2부터 B등급까지는 +, -부호를 부가하여 동일 등급 내에서의 우열을 나타냄.

(3) 나이스신용평가

| 구분 | 신용등급 | 정의 |

|---|---|---|

| 기업어음 | A1 | 적기상환능력이 최고수준이며, 현 단계에서 합리적으로 예측 가능한 장래의 어떠한 환경 변화에도 영향을 받지 않을 만큼 안정적임. |

| A2 | 적기상환능력이 우수하지만 A1등급에 비해 다소 열등한 요소가 있음. | |

| A3 | 적기상환능력이 양호하지만 장래 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있음. | |

| B | 적기상환능력은 인정되지만 투기적 요소가 내재되어 있음. | |

| C | 적기상환능력이 의문시 됨. | |

| D | 지급불능 상태에 있음. | |

| 회사채 | AAA | 원리금 지급확실성이 최고수준으로 투자위험도가 극히 낮으며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경 변화에도 영향을 받지 않을 만큼 안정적임. |

| AA | 원리금 지급확실성이 매우 높아 투자위험도가 매우 낮지만 AAA등급에 비해 다소 열등한 요소가 있음. | |

| A | 원리금 지급확실성이 높아 투자위험도는 낮은 수준이지만 장래 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있음. |

|

| BBB | 원리금 지급확실성은 인정되지만 장래 환경 변화로 지급 확실성이 저하될 가능성이 있음. | |

| BB | 원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성 면에서는 투기적 요소가 내포되어 있음 | |

| B | 원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현단계에서 단언할 수 없음. | |

| CCC | 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임. | |

| CC | 채무불이행이 발생할 가능성이 높아 상위 등급에 비해 불안요소가 더욱 많음. | |

| C | 채무불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨. | |

| D | 원금 또는 이자가 지급불능 상태에 있음. |

※ A2등급에서 B등급까지는 그 상대적 우열 정도에 따라 +, -기호를 첨부할 수 있음.

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2007년 07월 20일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 본점소재지는 충청북도 청주시 청원구 오창읍 과학산업2로 587-40이며, 최근 5사업연도 중 본점소재지의 변경 사항은 없습니다.

나. 경영진 및 감사의 중요한 변동

당사의 최근 5사업연도 중 경영진 변동은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 31일 | 정기주총 | 박상욱 사내이사 김재정 사외이사 |

- | 윤성진 사내이사 |

| 2022년 03월 30일 | 정기주총 | 김병훈 대표이사 박재하 사내이사 안태식 사외이사 하종화 사외이사 |

- | 이동채 대표이사 박상욱 사내이사 박상조 사외이사 |

| 2023년 03월 30일 | 정기주총 | 송호준 대표이사 김재정 사외이사 |

최상운 사내이사 | 김재정 사외이사 김상도 감사 김병훈 대표이사 |

| 2025년 03월 26일 | 정기주총 | 최익준 사내이사 노상섭 사외이사 이해은 사외이사 |

김재정 사외이사 하종화 사외이사 |

박재하 사내이사 안태식 사외이사 |

다. 최대주주의 변동

해당사항이 없어 기재를 생략합니다.

라. 상호의 변경

1) 주식회사 에코프로

최근 5사업연도 중 당사의 상호 변경 내역은 없습니다.

2) 주요 종속회사

2022년 3월 종속기업인 주식회사 에코프로지이엠의 사명이 주식회사 에코프로머티리얼즈로 변경되었습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

해당사항이 없어 기재를 생략합니다.

바. 회사가 합병등을 한 경우 그 내용

1) 분할 내역(주식회사 에코프로에이치엔 인적분할)

당사는 2020년 11월 5일 이사회 결의 및 2021년 3월 31일 제 23 기 정기 주주총회를 통하여 당사가 영위하는 환경사업부문을 분할하여 분할신설회사(㈜에코프로에이치엔)를 설립하고 분할되는 회사는 존속하여 자회사 관리를 비롯한 투자사업부문을 영위하는 등 인적분할 결정을 진행하였습니다.

| 분할존속회사 | 분할신설회사 | 내용 |

| ㈜에코프로 | ㈜에코프로에이치엔 | 1) 분할방법: 인적분할 2) 분할목적 - 분할 후 분할존속회사와 분할신설회사의 기업가치를 극대화 - 각 사업부문의 전문화 제고 및 핵심사업의 경쟁력 강화 - 핵심역량 강화를 통한 기업가치 및 주주가치 제고 3) 분할비율 - ㈜에코프로 : ㈜에코프로에이치엔 = 0.8301537 : 0.1698463 4) 분할주식수 - ㈜에코프로 : ㈜에코프로에이치엔 = 18,701,387주 : 3,826,233주 5) 분할일정 - 이사회결의일 : 2020년 11월 5일 - 주요사항보고서 제출일 : 2020년 11월 5일 - 상장예비심사신청일 : 2020년 11월 5일 - 주주확정기준일 공고일 : 2020년 12월 16일 - 분할 주주총회를 위한 주주확정일 : 2020년 12월 31일 - 주주총회 소집 공고 및 통지 : 2021년 3월 9일 - 분할계획서 승인을 위한 주주총회일 : 2021년 3월 31일 - 주식병합 공고 및 통지 : 2021년 4월 13일 - 신주배정 기준일: 2021년 4월 30일 - 분할기일 : 2021년 5월 1일 - 분할보고총회일 또는 창립총회일 : 2021년 5월 3일 - 분할등기 신청 : 2021년 5월 3일 - 매매거래 정지기간 : 2021년 4월 29일 ~ 변경상장전일 - 변경상장 및 재상장일 : 2021년 5월 28일 |

※ 당사 인적분할에 관한 기타 세부사항은 2020년 11월 6일 최초 제출한 「주요사항보고서(회사분할결정)」, 2021년 3월 15일 최초 제출한 「투자설명서」및 2021년 5월 4일 제출한 「증권발행실적보고서(합병등)」을 참고하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

1) 주식회사 에코프로

당사는 2025년 03월 26일 개최된 제 27 기 정기주주총회를 통해 아래와 같이 사업 목적을 변경한 바 있습니다.

| 변경 전 | 변경 후 |

|---|---|

|

1. 자회사의 주식 또는 지분을 취득·소유함으로써 자회사의 제반 사업 내용을 지배·경영지도 2. 자회사 등의 경영성과의 평가 및 보상의 결정 3. 자회사 등의 업무와 재산상태에 대한 검사 4. 자회사 등에 대한 자금 및 업무 지원 5. 자회사 등에 대한 출자 또는 자회사 등에 대한 자금조달 지원 6. 자회사 등에 대한 내부통제 및 위험관리업무 7. 자회사 등과 상품 또는 용역의 공동개발·판매 및 설비·전산 시스템 등의 공동활용 등을 위한 사무지원 8. 경영자문 및 컨설팅업 9. 정보처리시스템의 개발, 판매, 유지보수 및 컨설팅업 10. 정보처리기술에 관한 컨설팅 및 전문적서비스업 11. 소프트웨어 개발, 판매, 임대업 12. 시스템 통합구축 서비스업 13. 컴퓨터, 통신 및 방송관련기기의 임대, 판매, 서비스업 14. 회사가 보유하고 있는 지식, 정보 등 무형 자산의 판매 및 용역사업 15. 동산, 부동산의 매매 및 임대업 16. 부동산개발업 17. 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 18. 사업시설 유지관리 서비스업 19. 건축물 일반 청소업 20. 주차장 운영업 21. 서적출판, 인쇄 및 판매업 22. 인수 합병 및 경영컨설팅업 23. 신기술 사업관련 투자관리 운영사업 및 창업지원 사업 24. 교육서비스업 및 대행용역사업 25. 국내외 자원의 탐사, 채취, 개발사업 |

1. 자회사의 주식 또는 지분을 취득·소유함으로써 자회사의 제반 사업 내용을 지배·경영지도 2. 자회사 등의 경영성과의 평가 및 보상의 결정 3. 자회사 등의 업무와 재산상태에 대한 검사 4. 자회사 등에 대한 자금 및 업무 지원 5. 자회사 등에 대한 출자 또는 자회사 등에 대한 자금조달 지원 6. 자회사 등에 대한 내부통제 및 위험관리업무 7. 자회사 등과 상품 또는 용역의 공동개발·판매 및 설비·전산 시스템 등의 공동활용 등을 위한 사무지원 8. 경영자문 및 컨설팅업 9. 정보처리시스템의 개발, 판매, 유지보수 및 컨설팅업 10. 정보처리기술에 관한 컨설팅 및 전문적서비스업 11. 소프트웨어 개발, 판매, 임대업 12. 시스템 통합구축 서비스업 13. 컴퓨터, 통신 및 방송관련기기의 임대, 판매, 서비스업 14. 회사가 보유하고 있는 지식, 정보 등 무형 자산의 판매 및 용역사업 15. 동산, 부동산의 매매 및 임대업 16. 부동산개발업 17. 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 18. 사업시설 유지관리 서비스업 19. 건축물 일반 청소업 20. 주차장 운영업 21. 서적출판, 인쇄 및 판매업 22. 인수 합병 및 경영컨설팅업 23. 신기술 사업관련 투자관리 운영사업 및 창업지원 사업 24. 교육서비스업 및 대행용역사업 25. 국내외 자원의 탐사, 채취, 개발사업 |

2) 주요 자회사 및 종속회사에 관한 사항

(1) 주식회사 에코프로비엠

주식회사 에코프로비엠은 최근 5사업연도 내 사업목적 변경 내역이 없습니다.

(2) 주식회사 에코프로머티리얼즈

주식회사 에코프로머티리얼즈는 2023년 03월 29일 제 6 기 정기주주총회를 통해 아래와 같이 사업 목적을 변경한 바 있습니다.

| 변경 전 | 변경 후 |

|---|---|

| 1. 이차 전지 소재의 제조 및 판매업 2. 전기전자. 반도체 재료의 제조 및 판매업 3. 연료전지 소재의 제조 및 판매업 4. 정밀화학소재 제조 및 판매업 5. 에너지 절약 소재 및 설비 산업 6. 친환경 자동차 부품의 제조 및 판매업 7. 각 호에 관한 기술 개발 및 기술의 판매 8. 부동산 및 설비 임대업 9. 광산물 및 리사이클 가능한 자원으로부터 추출한 니켈, 코발트, 망간 및 기타 부산물의 제조 판매 10. 각호에 직접, 간접적으로 관련되는 부대사업 일체 |

1. 이차 전지 소재의 제조 및 판매업 2. 전기전자. 반도체 재료의 제조 및 판매업 3. 연료전지 소재의 제조 및 판매업 4. 정밀화학소재 제조 및 판매업 5. 에너지 절약 소재 및 설비 산업 6. 친환경 자동차 부품의 제조 및 판매업 7. 각 호에 관한 기술 개발 및 기술의 판매 8. 부동산 및 설비 임대업 9. 광산물 및 리사이클 가능한 자원으로부터 추출한 니켈, 코발트, 망간 및 기타 부산물의 제조 판매 10. 경영지원 및 컨설팅업 11. 각호에 직접, 간접적으로 관련되는 부대사업 일체 |

(3) 주식회사 에코프로이노베이션

주식회사 에코프로이노베이션은 2023년 06월 15일 임시주주총회를 통해 아래와 같이 사업 목적을 변경한 바 있습니다.

| 변경 전 | 변경 후 |

|---|---|

|

1. 환경소재 개발, 판매 및 무역업 2. 전자기기, 부품 개발, 판매 및 무역업 3. 의료기기 개발, 판매 및 무역업 4. 첨단기술 및 제품관련 사업 5. 부동산 및 설비 임대업 6. 온실가스 저감장치 제조 및 판매업 7. 케미컬필터 제조 및 판매업 8. 이차 전지 소재의 제조 및 판매업 9. 위 각호에 부대하는 사업 일체 |

1. 환경소재 개발, 판매 및 무역업 2. 전자기기, 부품 개발, 판매 및 무역업 3. 첨단기술 및 제품관련 사업 4. 부동산 및 설비 임대업 5. 온실가스 저감장치 제조 및 판매업 6. 케미컬필터 제조 및 판매업 7. 이차전지 소재의 제조 및 판매업 8. 리튬 관련 원자재 확보 및 제련, 가공 사업 9. 리튬 관련 기술 개발 사업 10. 위 각호에 부대하는 사업 일체 |

(4) 주식회사 에코프로에이피

주식회사 에코프로에이피는 최근 5사업연도 내 사업목적 변경 내역이 없습니다.

(5) 주식회사 에코프로씨엔지

주식회사 에코프로씨엔지는 최근 5사업연도 내 사업목적 변경 내역이 없습니다.

(6) 주식회사 에코프로에이치엔

주식회사 에코프로에이치엔은 2025년 03월 27일, 제 4 기 주주총회를 통해 아래와 같이 사업 목적을 변경한 바 있습니다.

| 변경 전 | 변경 후 |

|---|---|

|

제2조(목적) 회사는 다음 사업을 경영함을 목적으로 한다. 1. 환경 오염 방지 관련 소재 및 설비 산업 2. 환경전문공사업 3. 정밀화학소재 제조 및 판매업 4. 에너지 절약 소재 및 설비 사업 5. 전기전자 ·반도체 소재의 제조 및 판매업 6. 전기전자 ·반도체 장비의 제조 및 판매업 7. 연료전지 소재 및 시스템의 제조 및 판매업 8. 온실가스 제거소재 제조 및 판매업 9. 온실가스 감축 및 제거장비 제조 및 판매업 10. 환경관련 시스템 엔지니어링 및 공사업 11. 부동산 및 설비 임대업 12. 환경 오염방지 관련 진단/컨설팅/수질 및 대기 환경관리 대행업/기타 서비스업 13. 필터의 제조 및 판매업 14. 폐촉매 유용금속 회수 및 판매업 15. 온실가스(탄소배출권) 판매업 16. 원재료, 기계장비, 상품에 관한 무역업 17. 산업환경설비공사업 |

제2조(목적) 회사는 다음 사업을 경영함을 목적으로 한다. 1. 환경 오염 방지 관련 소재 및 설비 산업 2. 환경전문공사업 3. 정밀화학소재 제조 및 판매업 4. 에너지 절약 소재 및 설비 사업 5. 전기전자 ·반도체 소재의 제조 및 판매업 6. 전기전자 ·반도체 장비의 제조 및 판매업 7. 연료전지 소재 및 시스템의 제조 및 판매업 8. 온실가스 제거소재 제조 및 판매업 9. 온실가스 감축 및 제거장비 제조 및 판매업 10. 환경관련 시스템 엔지니어링 및 공사업 11. 부동산 및 설비 임대업 12. 환경 오염방지 관련 진단/컨설팅/수질 및 대기 환경관리 대행업/기타 서비스업 13. 필터의 제조 및 판매업 14. 폐촉매 유용금속 회수 및 판매업 15. 온실가스(탄소배출권) 판매업 16. 원재료, 기계장비, 상품에 관한 무역업 17. 산업환경설비공사업 |

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사 및 주요 종속회사의 최근 5사업연도 중 경영활동과 관련된 중요한 사항의 발생내용은 다음과 같습니다.

| 구분 | 일자 | 내용 |

| 주식회사 에코프로 |

2021.04 | 종속회사(에코로지스틱스) 법인 설립 |

| 2021.05 | 환경사업부문 인적분할 - 분할신설회사(에코프로에이치엔) 설립 | |

| 2021.05 | 인적분할로 인한 감자 후 변경상장 완료(감자 주권 변경상장) | |

| 2021.11 | 지주회사 전환 (*지주회사 전환 심사 결과 통지일 : 2022.02.11) | |

| 2022.04 | 컴플라이언스 위원회 신설 | |

| 2022.06 | 에코프로 준법지원인 선임 | |

| 2022.10 | 미국 어센드 엘리먼츠와 배터리 리사이클 협력 MOU 체결 | |

| 2022.12 | 4년 연속 '지역사회공헌인정기업' 선정 | |

| 2023.02 | 에코프로 그룹 책임광물 보고서 공개 | |

| 2023.03 | SK에코플랜트, 테스社와 유럽 지역 배터리 재활용 사업 협력 MOU체결 | |

| 2023.09 | 컴플라이언스실 신설 | |

| 2023.10 | 경상북도, 기아, 현대글로비스社 등과 전기차 배터리 재활용 MOU체결 | |

| 2024.02 | Cirba Solutions社와 북미 내 리튬이온 배터리 재활용 MOU체결 | |

| 2024.04 | 주식분할 (보통주 1주당 액면금액 500원을 100원으로 분할) | |

| 주식회사 에코프로비엠 (연결) |

2021.01 | 산업통상자원부 '소부장 으뜸기업' 선정 |

| 2021.09 | 종속회사 주식회사 에코프로글로벌 설립 | |

| 2021.10 | 양극소재 제6공장(포항, 주식회사 에코프로이엠) 준공(연산 약 36,000톤) | |

| 2022.01 | ECOPRO GLOBAL HUNGARY Zrt. 헝가리 법인 설립 | |

| 2022.03 | 인도네시아 QMB 니켈사업 프로젝트 참여 결정 | |

| 2022.04 | 황화물계 전고체 배터리 개발을 위한 MOU체결 | |

| 2022.06 | 주주배정 후 실권주 일반공모 유상증자 (약 6,246억원) | |

| 2022.06 | 자기주식 소각 (이사회 결의일 기준, 약 420억원 규모) | |

| 2022.10 | 양극소재 제7공장(포항, 주식회사 에코프로이엠) 준공(연산 약 54,000톤) | |

| 2022.11 | 코스닥 글로벌 세그먼트 기업 선정 | |

| 2022.12 | 제59회 무역의 날 10억불 수출의 탑 수상(한국무역협회) | |

| 2022.12 | 종속회사 에코프로이엠, 제59회 무역의 날 5억불 수출의 탑 수상(한국무역협회) | |

| 2023.02 | EcoCam Canada Inc. 설립 | |

| 2023.02 | EcoPro CAM Canada General Partner Inc. 설립 | |

| 2023.02 | EcoPro CAM Canada, L.P. 설립 | |

| 2023.05 | 에코프로비엠, 하이니켈 양극재(CSG, NCA) 글로벌 탄소발자국 인증 | |

| 2023.12 | 하이니켈계 NCA 양극소재 중장기 공급계약 체결 (삼성SDI) | |

| 2024.05 | 주식회사 에코프로글로벌 흡수합병 | |

| 주식회사 에코프로머티리얼즈 |

2021.03 |

RMP1 공장 준공 |

|

2021.03 |

산학협력 협약체결(영남대학교) |

|

|

2021.12 |

2억출 수출의 탑 |

|

| 2022.03 | 상호변경(에코프로지이엠 → 에코프로머티리얼즈) | |

| 2022.06 | 전구체 2공장(CPM2) 준공 | |

|

2022.12 |

「2022년 경북 투자유치대상」 기업부문 대상 수상 |

|

| 2023.03 | SK온 및 GEM과 전구체 JV 설립 MOU체결 | |

| 2023.06 | RMP2 공장 준공 | |

| 2023.11 | 유가증권시장 상장 | |

| 2024.02 | CPM3, 4 / RMP 3, 4 공장 착공 | |

| 주식회사 에코프로이노베이션 |

2021.06 | 탄산리튬 장기공급계약 체결 |

| 2021.09 | 리튬전환공장(LHM) 준공 | |

| 2022.02 | 美 아이오니어社와 수산화리튬 공급,구매계약 확대 | |

| 2023.06 | 유상증자(제3자배정 4,000억) 실행 | |

| 2024.06 | S社와 양극소재용 수산화리튬 장기공급 계약 체결 | |

| 2024.06 | 리튬전환공장(LHM2) 준공 | |

| 주식회사 에코프로에이피 |

2021.11 | ASU1 공장 준공 |

| 주식회사 에코프로씨엔지 |

2021.09 | 폐배터리 리사이클링 1공장(BRP 1) 준공 |

| 2021.10 | 기업부설연구소 설립 | |

| 2023.06 | 유상증자(주주배정 1,000억) 실행 | |

| 2024.06 | 현대글로비스와 폐배터리 재활용 MOU 체결 | |

| 주식회사 에코프로에이치엔 |

2021.05 | 주식회사 에코프로에이치엔 설립 (주식회사 에코프로의 환경사업부문 분할 신설) |

| 2021.05 | 코스닥 시장 재상장 | |

| 2021.05 | 종속회사 ECOPRO-UK LTD 설립 | |

| 2021.06 | ECO-CTO 미세먼지 저감 시스템 해외 론칭 | |

| 2021.07 | 무상증자 실행 (보통주 1주당 5주 발행) | |

| 2021.09 | ECO-CTO 미세먼지 저감 시스템 국내 론칭 | |

| 2022.06 | PFCs 400억원 규모, 공급계약 체결 | |

| 2022.06 | 서울대학교 공학컨설팅센터와 이차전지 소재 기술 자문 MOU 체결 월드클래스300 기업 선정(산업통상자원부) |

|

| 2022.07 | 케미컬필터 업계 최초 '환경성적표지 인증' 획득 | |

| 2022.10 | G社와 '암모니아 기반 저탄소 수소 생산 및 활용 기술 개발' 협력 MOU 체결 | |

| 2022.10 | 상해예커환경과학유한공사 지분 100%취득 | |

| 2023.05 | 전지재료 및 전자재료 공장(제2캠퍼스) 착공 | |

| 2024.11 | 전지재료 및 전자재료 공장(제2캠퍼스) 완공 | |

| 2024.12 | 주주배정 후 실권주 일반공모 유상증자 (약 1,749억원) |

3. 자본금 변동사항

당사의 최근 5사업연도 중 자본금 변동사항은 다음과 같습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 제28기 1분기 (2025년 1분기말) |

제27기 (2024년말) |

제26기 (2023년말) |

제25기 (2022년말) |

제24기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 135,776,152 | 133,138,340 | 26,627,668 | 25,257,525 | 23,975,672 |

| 액면금액 | 100 | 100 | 500 | 500 | 500 | |

| 자본금 | 13,577,615,200 | 13,313,835,500 | 13,313,835,500 | 12,628,762,500 | 11,987,836,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 13,577,615,200 | 13,313,835,500 | 13,313,835,500 | 12,628,762,500 | 11,987,836,000 |

※ 제24기 정기주주총회 결과에 따라 제25기 동안 주식배당으로 인하여 보통주 475,203주가 추가 상장되었습니다.

※ 제25기 동안 당사가 2021년 07월 27일 발행한 전환사채 전환에 따라 보통주 806,650주가 추가 상장되었습니다.

※ 제26기 동안 당사가 2021년 07월 27일 발행한 전환사채 전환에 따라 보통주 619,648주가 추가 상장되었습니다.

※ 2023년 03월 30일 개최된 제25기 정기주주총회에서 주식배당을 결의함에 따라 보통주 750,495주가 추가 상장되었습니다.

※ 제27기 중 당사는 보통주 1주당 액면금액 500원을 100원으로 분할하는 주식분할을 실시하였으며, 발행주식총수는 26,627,668주에서 133,138,340주로 변경되었습니다.

※ 2025년 03월 36일 개최된 제27기 정기주주총회에서 주식배당을 결의함에 따라 보통주 2,637,812주가 추가 상장되었습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,000,000,000 | - | 1,000,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 154,907,317 | - | 154,907,317 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 19,131,165 | - | 19,131,165 | - | |

| 1. 감자 | 19,131,165 | - | 19,131,165 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 135,776,152 | - | 135,776,152 | - | |

| Ⅴ. 자기주식수 | 1,393,071 | - | 1,393,071 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 134,383,081 | - | 134,383,081 | - | |

| Ⅶ. 자기주식 보유비율 | 1.0 | - | 1.0 | - | |

※ 상기 'Ⅴ. 자기주식수'의 수량은 교환사채 발행으로 예탁된 자기주식 1,246,556주를 포함하고있습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,247,740 | 145,331 | - | - | 1,393,071 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,247,740 | 145,331 | - | - | 1,393,071 | - | ||

| 우선주 | - | - | - | - | - | - | |||

※ 상기 기말수량은 교환사채 발행으로 예탁결제원에 예탁된 자기주식 1,246,556주가

포함된 자기주식수입니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2024년 10월 22일 | 2024년 10월 22일 | 146,505 | 146,505 | 100 | 2024년 10월 24일 |

| 직접 처분 | 2024년 10월 23일 | 2024년 10월 23일 | 813,449 | 813,449 | 100 | 2024년 10월 23일 |

| 직접 처분 | 2024년 12월 30일 | 2024년 12월 30일 | 409,836 | 409,836 | 100 | 2024년 12월 30일 |

| 직접 처분 | 2025년 03월 26일 | 2025년 03월 27일 | 15,280 | 15,280 | 100 | 2025년 03월 27일 |

| 직접 처분 | 2025년 03월 26일 | 2025년 03월 27일 | 7,991 | 7,991 | 100 | 2025년 03월 27일 |

5. 정관에 관한 사항

당사의 최근 정관 개정은 2025년 03월 26일 개최된 제 27기 정기주주총회를 통해 진행되었으며, 주요 변경내용은 다음과 같습니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 30일 | 제24기 정기주주총회 |

신주의 동등배당 조항 변경 주주명부의 폐쇄 및 기준일 변경 상호주에 대한 의결권 제한 조항 삭제 사외이사후보추천위원회 설치 조항 추가 이익배당 및 분기배당 기준일 변경 부칙 (전환사채 및 신주인수권 사채의 한도 재계산) |

표준정관 반영 표준정관 반영 지주회사 전환 완료에 따른 조문 정비 사외이사 독립성 강화 주주명부의 폐쇄 및 기준일 조항 변경에 따른 조정 자금조달의 유연성 확보 |

| 2023년 03월 30일 | 제25기 정기주주총회 |

사업의 목적 추가 감사위원회제도 도입 관련 정관 변경 |

사업영역 확장 사외이사 활동 강화를 위한 감사위원회 도입 |

| 2024년 03월 28일 | 제26기 정기주주총회 |

1주의 금액 변경 및 발행예정주식의 총수 변경 배당기준일 변경 중간배당조항 도입 |

액면분할에 따른 액면금액 조정 및 발행주식수 조정 상법 개정안 반영 및 배당 결정에 대한 유연성 확보 |

| 2025년 03월 26일 | 제27기 정기주주총회 |

사업의 목적 추가 이사회 및 위원회 관련 개정 |

R&D역량 집중 상법 반영 및 투명성 강화를 위한 이사회 내 위원회 설치 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 주식 또는 지분을 취득·소유함으로써 자회사의 제반 사업 내용을 지배·경영지도 | 영위 |

| 2 | 자회사 등의 경영성과의 평가 및 보상의 결정 | 영위 |

| 3 | 자회사 등의 업무와 재산상태에 대한 검사 | 영위 |

| 4 | 자회사 등에 대한 자금 및 업무 지원 | 영위 |

| 5 | 자회사 등에 대한 출자 또는 자회사 등에 대한 자금조달 지원 | 영위 |

| 6 | 자회사 등에 대한 내부통제 및 위험관리업무 | 영위 |

| 7 | 자회사 등과 상품 또는 용역의 공동개발·판매 및 설비·전산 시스템 등의 공동활용 등을 위한 사무지원 | 영위 |

| 8 | 경영자문 및 컨설팅업 | 영위 |

| 9 | 정보처리시스템의 개발, 판매, 유지보수 및 컨설팅업 | 영위 |

| 10 | 정보처리기술에 관한 컨설팅 및 전문적서비스업 | 영위 |

| 11 | 소프트웨어 개발, 판매, 임대업 | 영위 |

| 12 | 시스템 통합구축 서비스업 | 영위 |

| 13 | 컴퓨터, 통신 및 방송관련기기의 임대, 판매, 서비스업 | 영위 |

| 14 | 회사가 보유하고 있는 지식, 정보 등 무형 자산의 판매 및 용역사업 | 영위 |

| 15 | 동산, 부동산의 매매 및 임대업 | 영위 |

| 16 | 부동산개발업 | 영위 |

| 17 | 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 | 영위 |

| 18 | 사업시설 유지관리 서비스업 | 영위 |

| 19 | 건축물 일반 청소업 | 영위 |

| 20 | 주차장 운영업 | 영위 |

| 21 | 서적출판, 인쇄 및 판매업 | 영위 |

| 22 | 인수 합병 및 경영컨설팅업 | 영위 |

| 23 | 신기술 사업관련 투자관리 운영사업 및 창업지원 사업 | 영위 |

| 24 | 교육서비스업 및 대행용역사업 | 영위 |

| 25 | 국내외 자원의 탐사, 채취, 개발사업 | 영위 |

| 26 | 수출입대행업, 무역대리업을 포함한 수출입사업 | 영위 |

| 27 | 기술연구 및 용역수탁업 | 영위 |

| 28 | 위 각호에 대한 부대사업 일체 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2023년 03월 30일 | - | 25. 국내외 자원의 탐사, 채취, 개발사업 26. 수출입대행업, 무역대리업을 포함한 수출입사업 |

| 추가 | 2025년 03월 26일 | - | 27. 기술연구 및 용역수탁업 |

1) 변경 사유

| 변경일 | 사업목적 | 변경 취지 및 목적 등 | 사업목적 변경 제안 주체 |

해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

|---|---|---|---|---|

| 2023년 03월 30일 | 25. 국내외 자원의 탐사, 채취, 개발사업 26. 수출입대행업, 무역대리업을 포함한 수출입사업 |

사업영역 확장 | 이사회 | 그룹 내 주된 사업부문인 전지재료 사업부문 원재료의 안정적인 조달 |

| 2025년 03월 26일 | 27. 기술연구 및 용역수탁업 | R&D 통합 연구 기능 도입 | 이사회 | 그룹 차원의 연구개발 전략 수립을 통한 R&D 경쟁력 강화 |

2-1) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 25 | 국내외 자원의 탐사, 채취, 개발사업 | 2023년 03월 30일 |

| 26 | 수출입대행업, 무역대리업을 포함한 수출입사업 | 2023년 03월 30일 |

당사가 2023년 3월 추가한 사업목적의 경우, 계열회사 전반의 효율적이고 안정적인 원자재 조달 사업을 추진하기 위해 추가한 사업목적으로 동일 사업부문으로 보아 원자재부문으로 일괄 기재하였습니다.

① 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 전지재료사업 내 리튬, 니켈, 코발트 등의 주요 원재료에 대한 공급망 안정화 구축을 목적으로 광산 및 제련업체들을 대상으로 지분투자 진행 및 원재료 공급을 위해 관련된 사업 목적을 추가한 바 있습니다.

② 시장의 주요 특성ㆍ규모 및 성장성

[리튬]

리튬은 21세기 들어서며 2차전지 원료로 각광을 받고 있으며 세계 생산량의 약 70%는 안데스산맥에 위치한 염수호(Salt Lake)에서 나오고 있습니다. 리튬은 알루미늄 전해 시 리튬 화합물을 첨가하면 전류의 흐름을 더 쉽게 하는 성질이 있어 알루미늄 업계에서 주로 사용하고 있으며, 그 외에 요업, 에어컨, 합성고무 제조 등에도 널리 사용되고 있습니다. 리튬은 2차전지 시장의 확대로 연간 4% 이상의 수요 확대가 전망되는 등 향후 관심을 받는 품목이며, 한국의 경우 탄산리튬과 수산화리튬(lithium hydroxide)을 중심으로 전량 수입에 의존하고 있습니다. 메이저 리튬 생산업체 Albemarle사는 미국 IRA법 및 전기차 수요 증가로 2030년 세계 리튬 수요가 370만 톤(LCE)에 이를 것으로 전망하였으며, 리튬 공급량은 290만 톤(LME)에 그쳐 80만 톤가량의 공급부족이 나타날 것으로 전망하였습니다.

[니켈]

2025년 LME 니켈 3개월물평균가격 예상가는U$16,142/톤이며 2024년 호주지역의 니켈 감산에도 불구하고 인도네시아의 니켈 생산량 증가로 재고량이 증가했습니다. 2025년 또한 인도네시아 및 중국의 생산 확대로 니켈 과잉공급을 예상하는 반면, 인도네시아 정부에 의한 국내 생산제한 정책의 시행이 향후 니켈 시장 수급에 변수가 될 것으로 전망합니다.

[코발트]

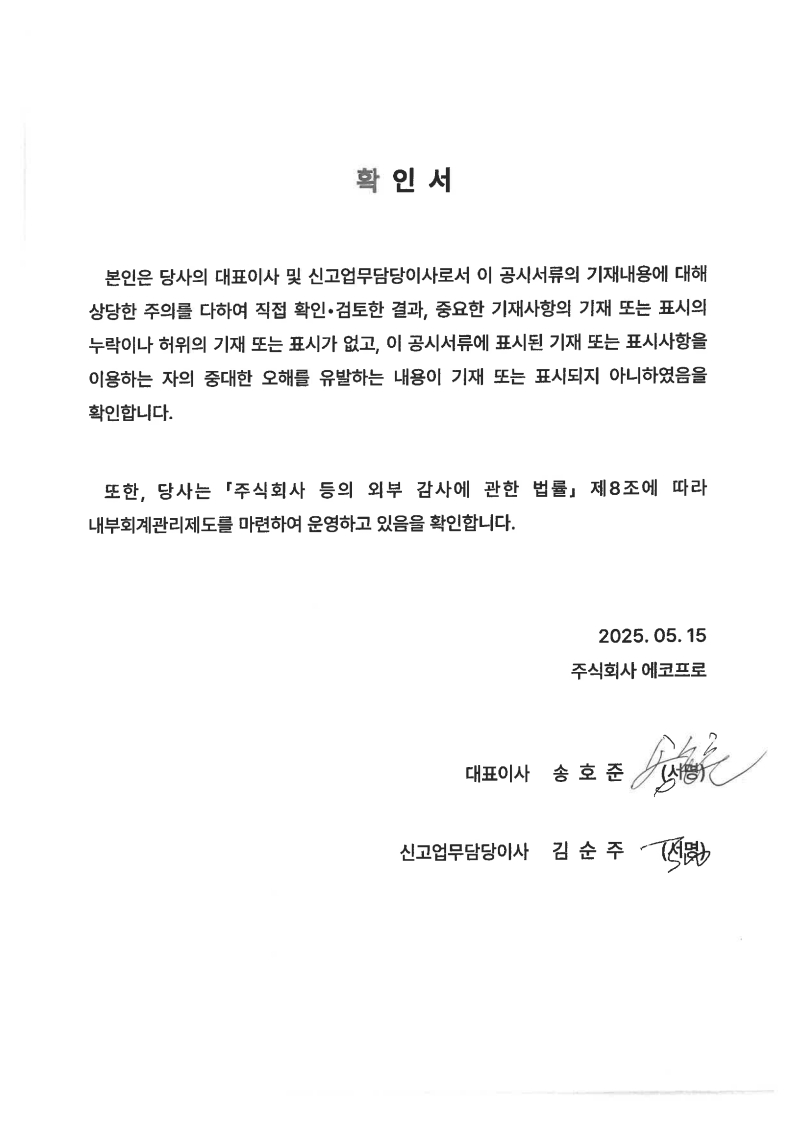

배터리용 코발트 수요는 5년 내 10만 톤 증가할 전망입니다. 전체 코발트 수요 중 배터리 산업이 차지하는 비중은 '20년 57%에서 '25년 72%로 급증할 전망입니다. 전기차 시장 점유율이 계속 증가함에 따라 코발트 수요는 강세를 유지할 것으로 예상되지만, 업체들은 배터리의 코발트 함량을 줄여 비용과 공급망 위험을 최소화하는 데 중점을 두고 있습니다.

③ 신규사업과 관련된 투자 및 예상 자금소요액

당사는 계열회사 전지재료사업의 주 원재료인 니켈의 중간재 니켈MHP를 안정적으로 확보하는 사업을 지주회사 주도로 진행하기 위해 계열회사인 에코프로글로벌이 보유한 QMB 니켈 제련소 지분을 약 370억을 투자하여 해당 지분을 인수하였으며,

인도네시아 내 다수의 업체와 지분투자를 통한 Offtake 계약 형식의 투자를 진행하고 있습니다.

④ 사업 추진현황

당사는 중장기 원재료 조달 능력의 강화를 목적으로 전략기획본부 및 미래전략본부를 중심으로 해당 사업들을 진행하고 있으며 당사 및 계열회사가 투자 중인 인도네시아의 QMB니켈 제련소로부터 니켈MHP을 조달하여 전지재료사업부문 내 자회사에 공급하고 있습니다.

⑤ 기존 사업과의 연관성

당사의 전지재료 사업 내 니켈 및 코발트 등을 안정적으로 수급할 수 있으며, 기존 원재료 대비 가격 경쟁력이 높은 중간재(MHP) 등의 사용을 통해 당사의 전구체 및 양극재 제품의 가격 경쟁력을 보다 확대할 수 있습니다.

⑥ 주요 위험

미국 정부의 관세 및 IRA(Inflation Reduction Act) 등 관련 정책에 따라 당사의 밸류체인이 비우호적인 영향을 받을 경우, 당사의 사업 전략이 수정되어야 할 위험이 존재합니다. 더불어 세계 각 국의 군사적 충돌과 같은 외부 환경요인은 원재료 시세의 높은 변동성을 야기할 수 있으며 이러한 불확실성은 본 사업에 위험 요인으로 작용될 수 있습니다.

⑦ 향후 추진계획

향후 니켈 및 주요 원재료의 Offtake 규모 확대를 위해 관련 조직 및 인력을 지속 확보할 예정이며 추가 투자를 진행할 예정입니다. 국내외 글로벌 자원 개발 업체와의 협력을 통해 주요 원재료 확보 노력을 지속할 예정입니다.

⑧ 미추진 사유

해당사항이 없어 기재를 생략합니다.

2-2) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 27 | 27. 기술연구 및 용역수탁업 | 2025년 03월 26일 |

① 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 그룹 내 연구개발을 주도하여 회사간의 기술적 강점을 통합하고, 중복 투자와 비효율성을 최소화함으로써 그룹 전반의 경쟁력을 강화하고자 합니다. 또한 회사 간 융합/선행 기술 개발을 주도하여 기존 시장에서의 경쟁력을 높이는 동시에, 새로운 성장 동력을 발굴해 신규 시장 진출의 기반을 마련하려 합니다.

② 시장의 주요 특성ㆍ규모 및 성장성

전기차 보급 확대와 주요 국가들의 내연기관차 규제로 인해 배터리 수요가 지속적으로 증가하고 있습니다. 또한, 재생에너지 확대와 전력망 안정화의 필요성이 커지면서 ESS 시장도 함께 성장하고 있습니다. SNE리서치에 따르면 전기차 판매량은 '24년 약 1,650만대에서 '30년 4,200만대로 증가할 것으로 예상됩니다. 이를 배터리 수요로 환산하면, 같은 기간 동안 834 GWh 에서 2,277 GWh로 약 173% 성장할 전망입니다. 이에 따라, 당사가 수행하는 배터리 관련 기술연구 및 용역 수탁업 또한 전방시장의 성장과 함께 지속 성장할 것으로 전망하고 있습니다.

③ 신규사업과 관련된 투자 및 예상 자금소요액

구체적인 투자 금액 및 조달원천 등 세부사항은 확정되지 않아 기재를 생략합니다.

④ 사업 추진현황

당사는 그룹 내 연구개발 역량 강화를 위한 통합 연구시설 설립을 추진하고 있으며, 연구인력 충원 및 토지 확보를 단계적으로 진행하고 있습니다. 다만, 설립 과정에서의 구체적인 투자 규모 및 세부사항은 확정되지 않아 기재를 생략합니다.

⑤ 기존 사업과의 연관성

에코프로비엠, 에코프로머티리얼즈 등 당사의 주요 종속회사는 이차전지(배터리) 사업을 영위하고 있으며, 당사가 영위하고자 하는 이차전지 관련 기술연구 및 용역수탁업 또한 밀접한 연관관계를 가지고 있습니다. 당사가 주도하는 통합 기술 연구를 통해 해당 산업내에서의 기술 경쟁력을 가질 수 있을것으로 전망하고 있습니다.

⑥ 주요 위험

그룹 내 소속회사간 별도로 운영되고 있는 연구개발 조직의 통합 과정에서의 협업 체계 구축 과정에서 초기 발생할 수 있는 비효율 발생 위험.

⑦ 향후 추진계획

향후 연구개발 역량 강화를 위해 이차전지 연구 관련 인력을 지속 확보할 예정이며, 그룹 내 연구개발조직의 통합을 통해 효율적인 연구개발 조직을 구성할 예정입니다.

⑧ 미추진 사유

해당사항이 없어 기재를 생략합니다.

II. 사업의 내용

1. 사업의 개요

주식회사 에코프로는 양극활물질, 전구체 등 이차전지용 핵심소재의 개발 및 생산을 주요 사업목적으로하는 전지재료사업부문과 온실가스, 미세먼지 등 대기오염물질 제거를 통한 대기환경 개선사업을 영위하는 환경사업부문을 두 축으로 하는 에코프로 그룹의 지주회사입니다. 당사는 2016년 전지재료사업부와 2021년 환경사업부를 분할하여 2021년 11월 지주회사 체제를 구축하였으며, 투명한 지배구조를 바탕으로 한 ESG 경영체계 확립과 안정적인 자금조달을 통한 자회사들의 미래전략 수립 및 신성장동력 발굴 역할에 집중하고 있습니다.

지주회사는 다른 회사의 주식을 소유하며 실질 지배력을 행사하고 이를 통한 수익 창출을 목적으로 사업을 영위하는 회사로, 별도 기준 당사는 국내외 투자를 통해 얻은 지배력에서 발생하는 배당수익 및 업무대행 과정에서 발생하는 Shared SVC 수익 창출을 목적으로 하는 투자사업과 해외 투자과정에서 확보한 주요 광물의 조달 및 판매를 통한 수익 창출을 목적으로 하는 무역사업을 영위하고 있습니다. 당사 및 당사의 주요 자회사 및 종속회사가 속하는 사업부문은 다음과 같으며 주요 사업부문의 사업의 개요는 아래 내용을 참고하시기 바랍니다.

| 구분 | 소속회사 |

|---|---|

| 지주회사부문 | 에코프로 |

| 전지재료사업부문 | 에코프로비엠(연결), 에코프로머티리얼즈 에코프로이노베이션(연결), 에코프로에이피, 에코프로씨엔지 |

| 환경사업부문 | 에코프로에이치엔(연결) |

[전지재료사업부문]

전지재료사업부문은 리튬이온배터리의 핵심소재인 양극재(Cathode)와 양극재 사업과 연관된 전구체, 리튬, 리사이클링 등의 사업을 영위하고 있습니다. 당사는 2021년 국내 최초로 리사이클 부터 최종 제품 생산까지의 Value chain을 통합한 산업 생태계인 Closed Loop Eco-System을 구축하였으며, 독자적인 생태계로부터 오는 원가 경쟁력과 지속적인 투자를 통해 확보한 생산능력을 바탕으로 차별화된 시장 지위를 확고히 하고 있습니다.

전지재료사업부문 중 리사이클 사업은 수명이 다한 배터리의 재활용을 통해 회수한 유가금속을 양극활물질 소재사업의 원재료로 공급하며, 전구체와 리튬사업의 경우 우수한 기술력과 원재료 가공능력을 바탕으로 최종 제품인 양극재 사업에 뛰어난 품질의 전구체와 고순도 수산화리튬을 공급하고 있습니다. 이러한 산업 생태계를 바탕으로 양극재 사업에서는 니켈함량 80% 이상의 높은 에너지 밀도와 고출력의 특징을 가진 고품질의 하이니켈 양극재를 생산하여 고객 수요에 대응하고 있습니다.

[환경사업부문]

환경사업부문은 대기환경 및 수처리 부문에서 국내 유일의 환경진단/소재설계/유지보수 솔루션 제공을 융합한 Total Solution을 제공하는 사업을 영위하고 있으며, 주요 사업 부문은 클린룸 케미컬 필터, 미세먼지 저감 솔루션, 온실가스 감축 솔루션, 수처리 솔루션 등이 있습니다.

클린룸 케미컬 필터사업은 반도체 및 디스플레이 공정 Clean Room 내부의 유해가스를 제공하여 공정 수율 향상에 기여하는 솔루션을 제공하며, 미세먼지 저감 및 온실가스 감축 사업은 반도체, 중공업, 화학 산업에서 발생하는 VOCs(휘발성유기화합물), PFCs(과불화화합물) 가스 제거 및 분해를 통해 환경보호에 기여하고 있습니다. 또한, 수처리 솔루션은 산업용수 생산 설비 제공, 산업현장에서 발생하는 산업폐수의 특성에 맞는 처리공정 구성, 처리수 재이용 시스템 공급 등 여러 산업현장에서 요구하는 수처리 관련 Total 솔루션을 제공하고 있습니다.

2. 주요 제품 및 서비스

당사의 주요 사업부문인 지주회사 부문에는 자회사에 업무 대행 서비스를 제공하고 수취하는 Shared SVC수익, 자회사 및 기타 투자회사로부터 수취하는 배당수익, 브랜드 사용에 대한 CI 사용수익 등의 수취를 목적으로 하는 투자사업과 해외 자원개발 관련 지분투자를 통해 확보한 주요 광물을 자회사에 공급하는 무역사업이 있습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 사업부문 | 구체적 용도 | 매출액 | 비율 | |

|---|---|---|---|---|

| 지주회사 | 투자사업 | 자회사 및 기타 투자회사로부터 수취하는 배당수익 | 1,957 | 4.0% |

| Shared SVC 수익, 브랜드 사용수익(CI) 및 임대수익 등 | 13,831 | 28.2% | ||

| 무역사업 | 주요 원재료의 조달 및 판매로부터 발생하는 상품매출 등 | 33,268 | 67.8% | |

| 합계 | 49,056 | 100.0% | ||

당사의 주요 자회사 및 종속회사가 영위하는 주요 사업부문은 전지재료사업부문과 환경사업부문으로 구분되며, 당사를 포함한 연결기준 매출 현황은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 사업부문 | 대상회사 | 품목 | 구체적용도 | 매출액 | 비율 |

|---|---|---|---|---|---|

| 지주회사 | 에코프로 | 배당금 수익 등 | 자회사 및 피투자회사의 지분 관리 및 투자 | 49,056 | 6.1% |

| 전지재료사업 | 에코프로비엠(연결) | 양극활물질 등 | 이차전지용 양극 소재 | 629,789 | 78.0% |

| 에코프로머티리얼즈 | 양극활물질용 전구체 등 | 이차전지용 양극활물질 소재 | 136,081 | 16.9% | |

| 에코프로이노베이션(연결) | 양극활물질용 수산화리튬 | 이차전지용 양극활물질 소재 | 47,439 | 5.9% | |

| 에코프로에이피 | 산업용 가스 | 이차전지용 산업용 가스 공급 | 5,395 | 0.7% | |

| 에코프로씨엔지 | 폐배터리 재활용 | 폐배터리(이차전지) 유기금속 회수 및 재활용 | 25,187 | 3.1% | |

| 환경사업 | 에코프로에이치엔(연결) | 환경사업 | 온실가스 및 유해가스 제어 | 34,433 | 4.3% |

| 기타사업 | 운송 및 금융투자 등 | 물류 서비스, 중소기업창업투자 등 | 4,557 | 0.5% | |

| (연결조정) | (125,109) | (15.5%) | |||

| 합계 | 806,828 | 100.0% | |||

[전지재료사업부문]

가. 주요 제품 및 서비스의 현황

전지재료사업부문은 리튬이온 이차전지의 핵심소재인 양극활물질 생산과 더불어 양극활물질의 전단계인 전구체와 주요 원재료인 수산화리튬 생산을 통해 양극활물질 생산의 원재료로 공급하고, 사용후 배터리 및 폐양극재 등의 재활용을 통해 유가금속을 추출하여 전구체, 수산화리튬 등의 원재료로 공급하는 이차전지용 양극활물질 생산과 관련된 일련의 사업을 영위하고 있습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 대상회사 | 품목 | 구체적용도 | 주요상표 등 | 매출액 | 비율 |

|---|---|---|---|---|---|

| 에코프로비엠 (연결) |

양극활물질 등 | 이자전지 핵심소재 | NCA,NCM 등 | 626,720 | 74.3% |

| 기타 | - | - | 3,069 | 0.4% | |

| 에코프로머티리얼즈 | 전구체 등 | 양극활물질 핵심소재 | PCSG, PCDS, PNC 등 | 134,593 | 15.9% |

| 상품 매출 등 | - | - | 1,488 | 0.2% | |

| 에코프로이노베이션 (연결) |

수산화리튬 등 | 하이니켈 양극활물질의 핵심 소재 | LH 등 | 47,439 | 5.6% |

| 에코프로에이피 | 산업용 가스 | 이차전지용 산업용 가스 | - | 5,395 | 0.6% |

| 에코프로씨엔지 | 폐배터리 재활용 등 | 폐배터리(이차전지) 유기금속 회수 및 재활용 | LSS, MCP 등 | 25,187 | 3.0% |

| 합계 | 843,891 | 100.0% | |||

※ 개별 회사의 매출현황을 기재하였으며, 계열회사간 거래내역을 포함한 금액입니다.

나. 주요 제품 등의 가격 추이

전지재료 사업부문의 주요 제품의 가격은 주요 원재료 가격 및 고객과의 계약 조건에 따라 변동되는 특성을 가지고 있으며 사업 특성상 정보 유출 우려 등을 고려하여 기재를 생략합니다.

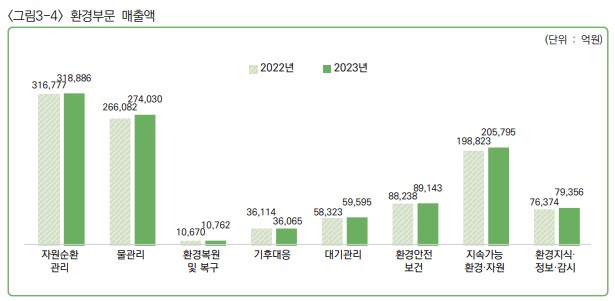

[환경사업부문]

가. 주요 제품 및 서비스의 현황

환경사업부문은 우수한 촉매기술을 바탕으로 반도체, 디스플레이, 중공업 및 화학 산업 생산 공정에서 발생하는 오염물질 제거를 통한 대기환경 개선과 폐수처리와 처리수 재이용 시스템 공급 등 여러 산업현장에서 요구하는 Total 솔루션을 제공하는 사업을 영위하고있습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 대상회사 | 품목 | 구체적용도 | 주요상표 등 | 매출액 | 비율 |

|---|---|---|---|---|---|

| 에코프로에이치엔 (연결) |

클린룸 케미컬 필터 |

물리·화학적 흡착 및 분해를 통해 유해가스를 선택적으로 제거 |

FFU(팬필터), OAC(외조기필터), EFU(장비용 필터) 등 |

13,286 | 38.6% |

| 미세먼지 저감 솔루션 |

산업현장 및 대기층의 휘발성 유기화합물(VOCs)을 제거 |

RTO, CTO, RCO, Microwave System 등 |

1,395 | 4.1% | |

| 온실가스 감축 솔루션 |

반도체 및 Display 제조공정에서 발생하는 PFCs(과불화화합물) Gas 제거 |

RCS System 등 | 9,816 | 28.5% | |

| 수처리 솔루션 |

용수생산, 오˙폐수처리, 재이용수 설비 제작 및 관리 |

UF, RO, EDI, MDG 등 | 9,017 | 26.2% | |

| 기타 | 임대 수익 등 | - | 919 | 2.7% | |

| 합계 | 34,433 | 100.0% | |||

나. 주요 제품 등의 가격 변동추이

환경사업부문은 사양, 규모 등 고객사별 요구에 맞춘 맞춤형 솔루션을 제공하고 있어 개별 제품의 가격을 비교할 수 없어 기재를 생략합니다.

3. 원재료 및 생산설비

당사의 사업부문 중 지주회사부문은 생산설비가 없어 기재를 생략하며, 지주회사부문 내 무역사업 및 당사의 주요 자회사 및 종속회사의 상품 및 원재료 매입현황은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적 용도 | 매입액 | 비율 |

|---|---|---|---|---|---|

| 지주회사 | 원재료/상품 등 | 니켈MHP 등 | 이차전지용 양극활물질 소재 | 31,144 | 5.3% |

| 전지재료사업 | 전구체 등 | 549,453 | 93.2% | ||

| 환경사업 | 활성탄 외 | 흡착제 제조 등 | 8,620 | 1.5% | |

| 합계 | 589,217 | 100.0% | |||

※ 전지재료사업 및 환경사업은 다수의 국내/외 매입처를 통하여 주요 원재료를 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

[전지재료사업부문]

가. 주요 원재료

1) 주요 원재료 현황

전지재료사업부문의 주요 원재료의 개별 매입현황의 경우 업종 특성상 정보유출 우려를 감안하여 기재를 생략하며 전지재료사업부문에 속한 주요 자회사 및 종속회사의 매입현황은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 대상회사 | 품목 | 구체적 용도 | 매입액 | 비율 |

|---|---|---|---|---|

| 에코프로비엠 (연결) |

전구체, 리튬 등 | 리튬이온전지의 핵심소재인 양극활물질 제조에 사용되는 주요 소재 |

449,413 | 81.8% |

| 기타 | 4,633 | 0.8% | ||

| 에코프로머티리얼즈 | 니켈 | 하이니켈 양극재용 전구체 제조에 사용되는 주요 소재 |

34,547 | 6.3% |

| 코발트 | 2,399 | 0.4% | ||

| 기타 | 14,473 | 2.6% | ||

| 에코프로이노베이션 (연결) |

탄산리튬 등 | 리튬이온전지의 핵심소재인 양극활물질 제조에 사용되는 주요 소재 |

40,544 | 7.4% |

| 에코프로씨엔지 | 폐배터리 등 | 리사이클을 통한 유가금속 회수 | 3,444 | 0.6% |

| 합계 | 549,453 | 100.0% | ||

※ 전지재료사업부문의 주요 원재료는 계열회사 및 다수의 경로를 통하여 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

※ 개별 회사의 매입현황을 기재하였으며, 계열회사간 원재료 매입거래를 포함한 금액입니다.

2) 주요 원재료의 가격변동 추이 등

1) 니켈 현황

(1) 니켈 가격 동향

|

|

니켈가격동향_250331 |

(자료) KOMIS 한국자원정보서비스

전구체의 주요 원재료로 사용되는 니켈 가격은 한국자원정보서비스에 따르면 최근 3년간 -52.1% 하락하였습니다. 2022년 (1) EV 시장의 성장과 (2) COVID-19 및 러시아-우크라이나 전쟁에 따른 글로벌 공급망의 위축으로 니켈 가격은 상승세를 보였으나 이후 인도네시아 및 중국과 같은 주요 니켈 생산국에서의 공급 과잉, 니켈 수요의 약세, 재고량 증가에 기인하여 2023년~2024년간 하락세를 보였습니다. 이에 따라, 주요 니켈 생산 업체들은 운영 방침을 변경하며 프로젝트 중단이나 유지보수로 전환하고 있습니다. S&P는 인도네시아 및 중국의 생산확대로 니켈 과잉공급을 예상하는 반면, 인도네시아 정부에 의한 국내 생산 제한 정책의 시행이 향후 니켈 시장 수급에 변수가 될 것이라 예상하며 2025년 LME 3개월물 니켈의 평균 가격을 16,142달러/톤으로 전망하였습니다.

(2) 니켈 공급시장 및 공급 안정성

Wood Mackenzie에 따르면, 정련니켈의 생산량은 2022년 대비 2025년까지 약 30% 증가할 것으로 예상되며, 이는 연평균 약 9%의 증가율을 의미합니다. 2024년 예상되는 생산량은 3,780천톤, 2025년에는 4,111천톤에 이를 것으로 보입니다. 반면에, 정련니켈의 소비량 증가는 상대적으로 완화된 모습을 보일 것으로 예상됩니다. 2024년에는 3,503천톤, 2025년에는 3,878천톤으로 각각 13%와 11% 증가할 전망입니다. 이러한 생산과 소비의 불균형으로 인해, 2024년과 2025년에도 각각 277천톤, 233천톤의 공급 과잉이 계속될 것으로 예상됩니다.

2) 코발트 현황

(1) 코발트 시장 및 가격 동향

|

|

코발트가격동향_250331 |

(자료) KOMIS 한국자원정보서비스

배터리용 코발트 수요는 5년 내 약 10만 톤 규모의 증가를 전망 하고 있습니다. 전체 코발트 수요 중 배터리 산업이 차지하는 비중은 '20년 기준 57%에서 '25년 72%까지성장할 것으로 전망 되나, Co less or free 와 같은 차세대 이차전지의 상용화 계획과 LFP 배터리 사용량이 확대 되면서 Co 시장의 중장기 수요 불확실성은 다소 존재 하는 상황입니다. 이에 따라 코발트 시세 역시 2022년 4월 기준, 킬로그램당 약 $80을 수준을 기점으로 현재까지 점진적인 하향을 기록하고 있습니다.

|

|

용도별 코발트 소비량 전망 |

(자료) KOMIS 한국자원정보서비스

(2) 코발트 공급시장 및 공급 안정성

최근 코발트 시장은 전기차 시장의 성장에 따라 그 사용량이 빠르게 확대 되었고 이러한 시장 변화에 발맞춰 글로벌 광산 및 정련 업체들 또한 생산량을 확대 및 신규시설 투자를 진행 하고 있습니다.

2030년 글로벌 코발트 생산량은 DR콩고의 강세와 더불어 인도네시아의 성장세로 인해 2024년의 300천톤 대비 30% 이상 증가한 400천톤에 이를 것으로 Globaldata社는 예상하였으며, 2030년에도 DR콩고의 압도적인 점유율은 계속 유지될 전망입니. 다.

다만, 2025년 2월 24일 DR콩고 총리겸 광산부 장관은 시장상황이 위협받을 때 주요 광물에 대한 수출금지 조치를 부과할 수 있는 권한을 규제 당국에 부여하는 법령에 서명하였으며, 이 법령에 따라 2월 22일부로 4개월간 코발트 수출 중단이 발효되어 최근 가격 변동성이 확대되고 있습니다.

(3) 리튬 현황

① 리튬 가격 추세

2020년 이후 전기차 시장의 급성장으로 리튬 수요가 급증하기 시작했습니다. 세계 전기차 (BEV, PHEV, HEV, 상용차 포함) 판매량은 2023년 14,008천 대에서 2024년에는 26.1% 증가한 17,658천 대로, 그리고 2025년에는 전년 대비 15.4% 증가한 20,384천 대를 전망합니다. 이에 따라, 리튬 수요도 2023년 574,213톤 LCE에서 2024년에는 8.4% 증가한 622,322톤 LCE로, 그리고 2025년에는 13.7% 증가한 707,717톤 LCE를 전망하고 있습니다. 2022년 리튬 가격은 사상 최고가를 기록했지만, 중국 내 리튬 채굴량 및 재고 증가와 중국의 이차전지 산업 수요의 위축으로 인해 2023년을 시작으로 리튬 가격은 하락세를 보이고 있습니다.

|

|

리튬가격동향_250331 |

주) 출처 : KOMIS 한국자원정보서비스

② 리튬 공급시장 및 공급 안정성

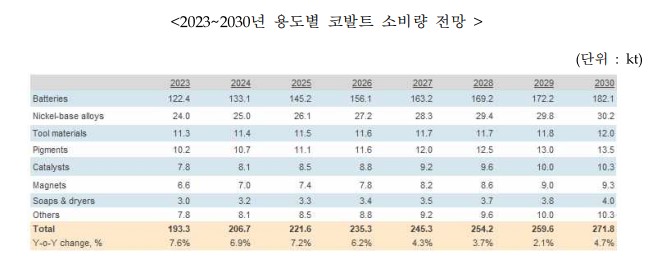

리튬은 21세기 들어서며 2차전지 원료로 각광을 받고 있으며 세계 생산량의 약 70%는 안데스산맥에 위치한 염수호(Salt Lake)에서 나오고 있습니다. 리튬은 알루미늄 전해 시 리튬 화합물을 첨가하면 전류의 흐름을 더 쉽게 하는 성질이 있어 알루미늄 업계에서 주로 사용하고 있으며, 그 외에 요업, 에어컨, 합성고무 제조 등에도 널리 사용되고 있습니다. 리튬은 2차전지 시장의 확대로 연간 4% 이상의 수요 확대가 전망되는 등 향후 관심을 받는 품목이며, 한국의 경우 탄산리튬과 수산화리튬(lithium hydroxide)을 중심으로 전량 수입에 의존하고 있습니다. 메이저 리튬 생산업체 Albemarle사는 미국 IRA법 및 전기차 수요 증가로 2030년 세계 리튬 수요가 370만 톤(LCE)에 이를 것으로 전망하였으며, 리튬 공급량은 290만 톤(LME)에 그쳐 80만 톤가량의 공급부족이 나타날 것으로 전망하였습니다.

주) 출처 : KOMIS 한국자원정보서비스

- 글로벌 리튬 매장량

|

|

글로벌 리튬 매장량 |

주) 출처 : KOMIS 한국자원정보서비스

나. 생산능력 및 설비

1) 생산능력

| 회사명 | 품 목 | 공정구분 | 단 위 | 2025년 1분기말 | 2024년 말 | 2023년 말 |

|---|---|---|---|---|---|---|

| 에코프로비엠 (연결) |

양극활물질 (NCA, NCM) |

CAM | 톤 / 월 | 18,800 | 18,800 | 15,800 |

| 에코프로 머티리얼즈 |

전구체 (PCSG, PCDS, PNC 등) |

CPM | 톤 / 월 | 4,166 | 4,166 | 4,166 |

| RMP | 톤 / 월 | 1,666 | 1,666 | 1,666 | ||

| 에코프로 이노베이션 |

리튬 전환 (수산화리튬 등) |

LHM | 톤 / 월 | 2,160 | 2,160 | 1,080 |

| 에코프로 에이피 |

산업용 가스 (고순도 산소, 질소 등) |

ASU | 천Nm³/ 월 | 9,333 | 9,333 | 9,333 |

| 에코프로 씨엔지 |

폐배터리 재활용 (MCP,LSS 등) |

BRP | 톤 / 월 | 1,000 | 1,000 | 1,000 |

(1) 생산능력의 산출 근거

각 생산라인의 설계 기준 연간 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 24시간을 적용하여 기재하였습니다.

(2) 생산실적 및 가동률

전지재료사업부문 업종 특성상 기술 및 정보유출 우려 등을 감안하여 기재를 생략합니다.

2) 생산설비에 관한 사항

(1) 주요 사업장 현황

| 지역 | 구분 | 생산시설명 | 소재지 |

|---|---|---|---|

| 국내 | 에코프로비엠 오창캠퍼스 | CAM1 ~ CAM3 | 충북 청주시 청원구 오창읍 양청송대길 116 |

| CAM4 | 충북 청주시 청원구 오창읍 2산단로 100 | ||

| 에코프로비엠 포항캠퍼스 | CAM5 | 경상북도 포항시 북구 흥해읍 영일만산단남로75번길 10 | |

| CAM6,7,8 | 경상북도 포항시 북구 흥해읍 곡강리 1669 | ||

| 에코프로머티리얼즈 포항 공장 | RMP1,2 / CPM1,2 | 경상북도 포항시 북구 흥해읍 영일만산단남로 75번길 15 | |

| 에코프로이노베이션 포항 공장 | LHM1,2 | 경상북도 포항시 북구 흥해읍 영일만산단로 74 | |

| 에코프로에이피 포항 공장 | ASU1 | 경상북도 포항시 북구 흥해읍 영일만산단남로 37번길 39 | |

| 에코프로씨엔지 포항 공장 | BRP1 | 경상북도 포항시 북구 흥해읍 영일만산단남로 3 |

(2) 생산설비 현황

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 | 임차자산 개량권 |

기타 | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 에코프로비엠 (연결) |

기초 | 964,165 | 71,878 | 235,787 | 129,780 | 493,268 | 182 | 9,397 | 23,873 | 0 | 0 |

| 증감 | (392) | 14,110 | (3,572) | (1,099) | (9,735) | (13) | (804) | 721 | 0 | 0 | |

| 기말 | 963,773 | 85,988 | 232,215 | 128,681 | 483,533 | 169 | 8,593 | 24,594 | 0 | 0 | |

| 에코프로 머티리얼즈 |

기초 | 374,348 | 0 | 110,742 | 156 | 243,997 | 56 | 6,841 | 1,727 | 0 | 10,829 |

| 증감 | (6,536) | 0 | (1,668) | 61 | (5,476) | (9) | (462) | 1,018 | 0 | 0 | |

| 기말 | 367,812 | 0 | 109,074 | 217 | 238,521 | 47 | 6,379 | 2,745 | 0 | 10,829 | |

| 에코프로 이노베이션 (연결) |

기초 | 223,825 | 20,567 | 38,030 | 517 | 161,904 | 16 | 1,892 | 824 | 75 | 0 |

| 증감 | (3,153) | 0 | (418) | 20 | (2,510) | (1) | (162) | (74) | (8) | 0 | |

| 기말 | 220,672 | 20,567 | 37,612 | 537 | 159,394 | 15 | 1,730 | 750 | 67 | 0 | |

| 에코프로 에이피 |

기초 | 50,245 | 5,068 | 4,999 | 2,727 | 37,314 | 0 | 137 | 0 | 0 | 0 |

| 증감 | (206) | 40 | (35) | 288 | (484) | 0 | (15) | 0 | 0 | 0 | |

| 기말 | 50,039 | 5,108 | 4,964 | 3,015 | 36,830 | 0 | 122 | 0 | 0 | 0 | |

| 에코프로 씨앤지 |

기초 | 90,964 | 3,853 | 30,777 | 551 | 54,293 | 0 | 757 | 733 | 0 | 0 |

| 증감 | (2,115) | 0 | (414) | (7) | (1,676) | 0 | (50) | 32 | 0 | 0 | |

| 기말 | 88,849 | 3,853 | 30,363 | 544 | 52,617 | 0 | 707 | 765 | 0 | 0 | |

※ 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

3) 향후 투자계획

□ 에코프로비엠(연결)

당사는 시장 변화에 유연히 대응하고, IRA 및 CRMA와 같은 지정학적 리스크를 최소화하기 위해 국내를 넘어 북미, 유럽 현지 내 양극재 생산시설을 확보하고자 하며, 시장 수요에 맞춰 보다 유연한 생산능력을 갖출 계획입니다. 당기 중에는 헝가리, 캐나다 등 다수의 양극재 공장 증설이 진행중입니다.

□ 에코프로머티리얼즈

에코프로머티리얼즈는 국내 포항 영일만 산업단지 및 블루밸리 산업단지내 부지를 확보하고 예상 수요에 기반한 생산능력 확장을 계획하고 있습니다. 당사는 2024년 2월 28일 고객사 수요 대응을 목적으로 이사회 결의를 통해 9,573억원 규모의 전구체 제조설비 및 황산메탈 제련설비 시설투자를 결정하였습니다. 이는 전구체 66,000톤/년 규모의 생산능력을 확대하는 시설투자로 폐수 재활용 기술인 EWT(Eco-friendly Wastewater Treatment)공법이 신규 도입될 예정입니다.

□ 에코프로이노베이션

리튬 시장은 로봇, ESS, 전기차 등 리튬을 필요로 하는 전방시장의 성장 전망과 함께 그 수요 또한 성장할 것으로 전망하고 있습니다. 당사는 이러한 시장 변화에 대응하고 수익성을 확보하기 위해 북미, 호주 등 해외 비즈니스 파트너와 함께 점토리튬, 스포듀민 등 원자재 가격 경쟁력 확보에 필요한 연구개발 및 조달활동을 진행하고 있으며 리튬메탈 등 신규 아이템을 개발하여 사업 영역을 확장해나갈 예정입니다.

□ 에코프로에이피

최근 양극활물질 및 전구체 시장 규모가 빠르게 확대 되고 있으며, 이에 따른 관련 부재료의 수요 또한 가파르게 증가 되고 있습니다. 에코프로에이피는 양극활물질 및 전구체 제조 과정에서 필요한 고순도의 산소 및 질소를 생산하는 사업을 영위 중에 있으며 빠르게 증가 되는 시장 수요에 맞춰 포항캠퍼스 및 해외생산거점에 생산능력 확대를 진행하고 있습니다.

□ 에코프로씨엔지

이차전지 수요 시장의 확대와 글로벌 친환경 정책에 따른 폐배터리 재활용 시장의 확대가 예상됨에 따라, 국내에 전처리 및 후처리 공정을 담당하는 BRP 공장의 추가 증설을 계획하고 있으며, 국내외 양극재 생산거점과 연계한 전,후처리 공정 증설을 계획하고 있습니다.

[환경사업부문]

가. 주요 원재료

1) 주요 원재료 현황

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 대상회사 | 품목 | 구체적 용도 | 매입액 | 비율 |

|---|---|---|---|---|

| 에코프로에이치엔 (연결) |

활성탄 | Media 제조 | 779 | 9.0% |

| 이온교환수지 | Media 제조 | 1,002 | 11.6% | |

| 필터 프레임 | 케미컬 필터 제조 | 1,940 | 22.5% | |

| 기타 | 제품 제조 | 4,899 | 56.8% | |

| 합계 | 8,620 | 100% | ||

※ 주요 원재료의 매입처와 당사간의 특수한 관계는 존재하지 않습니다.

※ 환경사업부문은 다수의 국내/외 매입처를 통하여 주요 원재료를 공급받고 있으며, 공급 안정성의 관점에서 차질이 발생한 이력은 없습니다.

※ 기술/정보유출 우려 등을 감안하여 매입처, 가격변동추이 등 상세한 기재는 생략합니다.

나. 생산 및 설비

1) 생산능력

| 회사명 | 품 목 | 단위 | 2025년 1분기말 | 2024년 말 | 2023년 말 |

|---|---|---|---|---|---|

| 에코프로에이치엔 (연결) |

클린룸 케미컬 필터 | EA | 60,000 | 60,000 | 60,000 |

※ 각 생산라인의 설계 기준 생산능력을 바탕으로 산출하였으며, 일 평균 가동시간 9시간을 적용하여 기재하였습니다.

※ 클린룸 케미컬 필터 사업의 특성상 고객사의 주문에 의해 총 생산량의 차이가 연도별로 존재하며, 상기 생산능력은 외조기용 필터를 제외하였습니다.

※ 미세먼지 저감 솔루션 및 온실가스 감축 솔루션은 고객의 사업장에 대규모 설비 장치를 설치하는 고객맞춤형 제품으로, 규격화된 생산능력을 산출하기 어려워 기재를 생략합니다.

2) 생산실적 및 가동률

정보유출 우려 등을 감안하여 상세한 기재는 생략합니다.

3) 생산설비에 관한 사항

(1) 주요 사업장 현황

| 지역 | 구분 | 소재지 |

|---|---|---|

| 국내 | 에코프로HN 본사 | 충청북도 청주시 청원구 오창읍 과학산업2로 587-40 |

| 에코프로HN 초평 공장 | 충청북도 진천군 은암산단2로 8 | |

| 에코프로HN 평택 사무소 | 경기도 평택시 지제동 843-3 | |

| 에코프로HN 화성 사무소 | 경기도 화성시 영통로 50번길 7-4 |

(2) 생산설비 현황

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 구분 | 합계 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 공기구비품 | 연구기자재 |

|---|---|---|---|---|---|---|---|---|

| 기초 | 70,956 | 15,639 | 40,139 | 5,690 | 4,275 | 74 | 501 | 4,638 |

| 증감 | 4,320 | 0 | 3,985 | (86) | 227 | (11) | (12) | 217 |

|

기말 |

75,276 | 15,639 | 44,124 | 5,604 | 4,502 | 63 | 489 | 4,855 |

※ 주요 물적자산에 관한 시가 등의 정보는 객관적인 자료를 파악할 수 없어 기재를 생략하였습니다.

4) 향후 투자계획

(1) 이차전지 부소재 및 유기 전자재료 사업

당사는 현재 이차전지 부소재 및 유기 전자재료 신사업을 본격적으로 추진하고 있습니다. 이차전지 부소재로는 양극재 도판트, 도가니, 전해액 첨가제 등 양극재에 필요한 이차전지 핵심 부재료를 개발하였으며 그룹 내 전지재료 사업과의 긴밀한 공급망을 구축하여 안정적인 이차전지 시장 진출을 계획 중에 있습니다. 전자재료 소재 사업은 고객사와의 협력 및 산학협력을 통해 활발하게 연구개발을 진행하고 있습니다. 일부 아이템들은 고객사의 POR (Process of Reference)로 선정되어 2025년부터 순차적으로 물량을 공급할 예정입니다.

(2) 탄소배출권 사업(SDM 사업)

당사는 경쟁력 높은 온실가스 저감 기술력을 확보 하고 있으며 이를 바탕으로 탄소배출권 사업(SDM 사업)에 진출, 미래성장동력을 확보 하고자 합니다. 해당 사업은 해외 기업에서 온실가스 저감 기술을 지원하여 가스 배출량을 감축 하고 이를 UNFCCC 기구로부터 인정 받아, 한국의 탄소배출권 시장에 판매하는 구조 입니다. 당사는 중국 내 다수의 질산 제조 기업에게 N2O 제거 기술 및 처리설비를 제공하고 감축을 통해 인정 받은 탄소배출권을 판매 하고자 합니다. 이를 위한 설비 투자를 계획하고 있으며 자세한 내용은 이사회 결의 등을 통해 투자계획이 확정되는대로 관련 공시를 제출할 예정입니다.

4. 매출 및 수주상황

당사 및 당사의 주요 자회사 및 종속회사의 사업부문별 매출현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 대상회사 | 매출유형 | 품 목 | 제28기 1분기 (2025년 1분기) |

제27기 (2024년) |

제26기 (2023년) |

|

|---|---|---|---|---|---|---|---|

| 지주회사 | 에코프로 | 상품 기타매출 |

배당금 수익 | 수출 | - | - | - |

| 내수 | 1,957 | 14,991 | 223,016 | ||||

| 계 | 1,957 | 14,991 | 223,016 | ||||

| 용역 수익 (SVC, CI 사용료 등) |

수출 | - | - | - | |||

| 내수 | 13,831 | 50,840 | 36,991 | ||||

| 계 | 13,831 | 50,840 | 36,991 | ||||

| 상품 매출 | 수출 | 33,268 | 21,882 | - | |||

| 내수 | - | 27,291 | - | ||||

| 계 | 33,268 | 49,173 | - | ||||

| 합계 | 수출 | 33,268 | 21,882 | - | |||

| 내수 | 15,788 | 93,122 | 260,007 | ||||

| 계 | 49,056 | 115,004 | 260,007 | ||||

| 전지재료사업 | 에코프로비엠 外 |

제품 상품 기타매출 |

양극활물질, 양극소재 등 |

수출 | 567,301 | 2,122,135 | 6,005,986 |

| 내수 | 276,590 | 1,174,315 | 2,420,788 | ||||

| 계 | 843,891 | 3,296,450 | 8,426,774 | ||||

| 환경사업 | 에코프로 에이치엔 |

제품 상품 기타매출 |

클린룸 케미컬 필터, 온실가스 감축 솔루션 등 |

수출 | 3,010 | 19,608 | 52,583 |

| 내수 | 31,423 | 214,892 | 176,363 | ||||

| 계 | 34,433 | 234,500 | 228,946 | ||||

| 기타사업 | 에코프로 파트너스 |

금융투자 | 중소기업창업투자 | 수출 | - | - | - |

| 내수 | 927 | 4,568 | 4,926 | ||||

| 계 | 927 | 4,568 | 4,926 | ||||

| 에코로지스틱스 | 운송 | 물류 사업 | 수출 | - | - | - | |

| 내수 | 3,630 | 15,055 | 15,413 | ||||

| 계 | 3,630 | 15,055 | 15,413 | ||||

| 포항ISV그린테크 1호VC |

금융투자 | 중소기업창업투자 | 수출 | - | - | - | |

| 내수 | - | 521 | 1,627 | ||||

| 계 | - | 521 | 1,627 | ||||

| 내부거래제거 | (125,108) | (538,245) | (1,677,493) | ||||

| 총계 | 수출 | 603,579 | 2,163,625 | 6,058,569 | |||

| 내수 | 203,249 | 964,228 | 1,201,631 | ||||

| 계 | 806,828 | 3,127,853 | 7,260,200 | ||||

[전지재료사업부문]

가. 매출실적

| (단위 : 백만원) |

| 대상회사 | 매출유형 | 품 목 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 에코프로비엠 (연결) |

제품 상품 기타매출 |

양극활물질 | 수출 | 567,301 | 2,120,608 | 6,005,986 |

| 내수 | 59,419 | 641,110 | 880,806 | |||

| 계 | 626,720 | 2,761,718 | 6,886,792 | |||

| 기타 | 수출 | - | - | - | ||

| 내수 | 3,069 | 5,120 | 14,076 | |||

| 계 | 3,069 | 5,120 | 14,076 | |||

| 합계 | 수출 | 567,301 | 2,120,608 | 6,005,986 | ||

| 내수 | 62,488 | 646,230 | 894,882 | |||

| 계 | 629,789 | 2,766,838 | 6,900,868 | |||

| 에코프로 머티리얼즈 |

제품 기타매출 |

전구체 | 수출 | - | - | - |

| 내수 | 136,081 | 299,846 | 952,523 | |||

| 계 | 136,081 | 299,846 | 952,523 | |||

| 에코프로 이노베이션 |

제품 상품 기타매출 |

양극소재용 리튬 생산 |

수출 | - | 1,527 | - |

| 내수 | 6,449 | 24,156 | 410,357 | |||

| 계 | 6,449 | 25,683 | 410,357 | |||

| 리튬 분쇄 및 가공 |

수출 | - | - | - | ||

| 내수 | 40,990 | 102,802 | 29,082 | |||

| 계 | 40,990 | 102,802 | 29,082 | |||

| 합계 | 수출 | - | 1,527 | - | ||

| 내수 | 47,439 | 126,958 | 439,439 | |||

| 계 | 47,439 | 128,485 | 439,439 | |||

| 에코프로 에이피 |

제품 | 산업용 가스 |

수출 | - | - | - |

| 내수 | 5,395 | 21,515 | 31,021 | |||

| 계 | 5,395 | 21,515 | 31,021 | |||

| 에코프로 씨엔지 |

제품 | 폐배터리 리사이클 |

수출 | - | - | - |

| 내수 | 25,187 | 79,766 | 102,923 | |||

| 계 | 25,187 | 79,766 | 102,923 | |||

| 합계 | 수출 | 567,301 | 2,122,135 | 6,005,986 | ||

| 내수 | 276,590 | 1,174,315 | 2,420,788 | |||

| 계 | 843,891 | 3,296,450 | 8,426,774 | |||

※ 개별 회사의 매출실적을 기재하였으며, 계열회사간 거래내역을 포함한 금액입니다.

나. 판매경로 등

1) 판매경로

| (단위 : 백만원) |

| 대상회사 |

판매경로 |

구분 | 매출액 | ||

|---|---|---|---|---|---|

| 2025년 1분기 | 2024년 | 2023년 | |||

| 에코프로비엠 (연결) |

에코프로비엠 -> Cell 제조업체, 완성차 업체 등 |

수출 |

567,301 | 2,120,608 | 6,005,986 |

| 에코프로비엠 -> Cell 제조업체, 완성차 업체 등 |

내수 |

62,488 | 646,230 | 894,882 | |

| 에코프로 머티리얼즈 |

에코프로머티리얼즈 -> 양극소재 제조업체 등 |

수출 |

- | - | - |

| 에코프로머티리얼즈 -> 양극소재 제조업체 등 |

내수 |

136,081 | 299,846 | 952,523 | |

| 에코프로 이노베이션 |

에코프로이노베이션 -> 양극소재 제조업체 등 |

수출 |

- | 1,527 | - |

| 에코프로이노베이션 -> 양극소재 제조업체 등 |

내수 |

47,439 | 126,958 | 439,439 | |

| 에코프로 에이피 |

에코프로에이피 -> 양극소재 제조업체 등 |

수출 |

- | - | - |

| 에코프로에이피 -> 양극소재 제조업체 등 |

내수 |

5,395 | 21,515 | 31,021 | |

| 에코프로 씨엔지 |

에코프로씨엔지 -> 양극소재 제조업체 등 |

수출 |

- | - | - |

| 에코프로씨엔지 -> 양극소재 제조업체 등 |

내수 |

25,187 | 79,766 | 102,923 | |

|

합계 |

수출 | 567,301 | 2,122,135 | 6,005,986 | |

| 내수 | 276,590 | 1,174,315 | 2,420,788 | ||

| 계 | 843,891 | 3,296,450 | 8,426,774 | ||

※ 개별 회사의 매출실적을 기재하였으며, 계열회사간 거래내역을 포함한 금액입니다.

다. 판매방법 및 수주상황

전지재료사업부문은 주요 거래처와 중장기 공급계약을 체결하여 확약된 물량을 납품하거나 수요업체와 기본거래계약을 체결하고 1개월 전에 예상사용량을 통보 받은 후 생산 납품하는 형식을 취하고 있으며, 진행률을 적용받는 수주계약은 존재하지 않아 수주상황에 대한 기재를 생략합니다.

[환경사업부문]

가. 매출실적

| (단위 : 백만원) |

| 대상회사 | 매출유형 | 품 목 | 2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|---|---|

| 에코프로 에이치엔 |

제품 상품 기타매출 |

클린룸 케미컬 필터 |

수출 | 720 | 5,754 | 7,857 |

| 내수 | 12,566 | 41,790 | 35,995 | |||

| 계 | 13,286 | 47,544 | 43,852 | |||

| 미세먼지 저감 솔루션 |

수출 | 134 | 523 | 6,421 | ||

| 내수 | 1,261 | 20,941 | 71,508 | |||

| 계 | 1,395 | 21,464 | 77,929 | |||

| 온실가스 감축 솔루션 |

수출 | 1,746 | 10,300 | 38,090 | ||

| 내수 | 8,070 | 53,763 | 67,953 | |||

| 계 | 9,816 | 64,063 | 106,043 | |||

| 수처리 솔루션 |

수출 | 410 | 3,032 | - | ||

| 내수 | 8,607 | 97,027 | - | |||

| 계 | 9,017 | 100,059 | - | |||

| 기타 (임대수익 등) |

수출 | - | - | 215 | ||

| 내수 | 919 | 1,370 | 907 | |||

| 계 | 919 | 1,370 | 1,122 | |||

| 합계 | 수출 | 3,010 | 19,609 | 52,583 | ||

| 내수 | 31,423 | 214,891 | 176,363 | |||

| 계 | 34,433 | 234,500 | 228,946 | |||

나. 판매경로 등

1) 판매경로

| (단위 : 백만원) |

| 대상회사 |

판매경로 |

구분 | 매출액 | ||

|---|---|---|---|---|---|

| 2025년 1분기 | 2024년 | 2023년 | |||

| 에코프로 에이치엔 |

에코프로에이치엔 → 반도체/디스플레이/중공업 사업장 등 |

수출 |

3,010 | 19,609 | 52,583 |

| 에코프로에이치엔 → 반도체/디스플레이/중공업 사업장 등 |

내수 |

31,423 | 214,891 | 176,363 | |

|

합계 |

34,433 | 234,500 | 228,946 | ||

2) 판매방법 및 조건

| 매출유형 | 품 목 | 주요 계약 조건 |

|---|---|---|

| 제품 | 클린룸 케미컬 필터 |

- 주요 매출유형 : 제품매출 - 주요 계약 조건 : 일반공급계약(납품 후 100% 지급) |

| 제품 | 미세먼지 저감 솔루션 |

- 주요 매출유형 : 공사매출 - 주요 계약 조건 ① 선급금(계약금액의 10%) : 계약이행/선급금보증증권 등 제출 후 ② 중도금(계약금액의 70%) : 입고완료 및 자재양도각서 제출 후 ③ 잔금(계약금액의 20%) : 설치/시운전 완료 후 하자보증증권 제출 후 |

| 제품, 용역 | 온실가스 감축 솔루션 |

- 주요 매출유형 : 공사매출 - 주요 계약 조건 ① 초도 지불금(계약금액의 20%) : VP 승인 후 지급 ② 중도 지불금(계약금액의 70%) : 납품 Progress에 따라 지급 ③ 잔금 지불(계약금액의 10%) : 시운전 완료 후 지급 |

| 제품/용역 | 수처리 솔루션 | - 주요 매출유형 : 공사매출 - 주요 계약 조건 ① 선급금(계약금액의 10%) : 계약이행/선급금보증증권 등 제출 후 ② 중도금(계약금액의 80%) : 납품 Progress에 따라 지급 ③ 잔금(계약금액의 10%) : 설치/시운전 완료 후 하자보증증권 제출 후 |

※ 상기 판매방법 및 조건은 개별 계약 조건에 따라 변경될 수 있습니다.

3) 판매전략

① 판매 목표 : 강소사업 다각화를 통한 사업영역 확대 및 지속 가능한 성장을 추구하는 기업으로 도약

② 세부 판매 전략

| 사업부문 | 세부 추진 계획 |

|---|---|

| 클린룸 케미컬 필터 | - 클린룸 오염제어 솔루션 리더 입지 확보 - 장비용 케미컬 필터 확장을 통한 고부가가치 품목 증대 |

| 미세먼지 저감 솔루션 | - 환경플랜트 설비의 고효율 설비 수요 증가에 맞춰 기술기반 사업 고도화 - 국내외 Microwave 기술 확장 |

| 온실가스 감축 솔루션 | - 온실가스 감축 전문기업화 - 온실가스 감축(탄소배출권)에 대한 선제적 대응 |

| 수처리 솔루션 | - 산업용수 생산, 오ㆍ폐수처리 및 재이용수 설비 제작 및 설치 관련 전문기업화 - 친환경 생산공정 제공으로 사업 영역 확대 |

다. 주요 매출처

당분기 중 회사 매출액의 10% 이상을 차지하는 주요 매출처는 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 2025년 1분기 | 2024년 | ||

|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | |

| 주요거래처(A) | 7,923 | 23.0% | 91,695 | 39.1% |

| 주요거래처(B) | 7,855 | 22.8% | 59,915 | 25.6% |

| 주요거래처(C) | 9,051 | 26.3% | 25,576 | 10.9% |

※ 상기 매출액 및 비중은 공시대상기간의 누계 금액을 기준으로 산정하였습니다.

라. 수주상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 클린룸 케미컬 필터 |

~ 2025.03.31 |

- | - | 22,274 | - | 13,087 | - | 9,187 |

| 온실가스 감축 솔루션 |

- | - | 52,424 | - | 9,673 | - | 42,750 | |

| 미세먼지 저감 솔루션 |

- | - | 7,993 | - | 1,406 | - | 6,587 | |

| 수처리 솔루션 |

- | - | 22,551 | - | 9,017 | - | 13,534 | |

| 합 계 | - | 105,241 | - | 33,183 | - | 72,058 | ||

※ 산업 내 영업활동의 민감성을 고려하여 수주의 세부 내역이 아닌 부문별 수주 상황으로 기재 하였습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결회사가 노출되어 있는 재무위험 및 이러한 위험이 연결회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|---|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 |

|

시장위험 - 이자율 |

변동금리 장기 차입금 |

민감도 분석 |

이자율스왑 |

| 시장위험 - 주가 | 지분상품 투자 | 민감도 분석 | 포트폴리오 분산 |

|

신용위험 |

현금성자산, 매출채권, 파생상품, 채무상품 |

연체율 분석 신용등급 |

은행예치금 다원화,신용한도 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 관련부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

나. 파생상품 및 풋백옵션 등 거래 현황

연결회사는 환위험을 회피할 목적으로 파생상품 계약을 체결하고 있으나 위험회피회계는 적용하지 않습니다.

종속기업인 ㈜에코프로이엠과 관련하여 합작투자자인 삼성SDI㈜와의 합작투자계약을 통해 연결회사의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 행사 시점의 공정가치로 풋옵션을 행사할 권리를 삼성SDI㈜에게 부여하고 있습니다. 또한, 삼성SDI㈜의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 행사시점의 공정가치로 콜옵션을 행사할 권리를 보유하고 있습니다.

연결회사와 삼성SDI㈜는 약정기간 중 ㈜에코프로이엠의 이사회 특별결의에 의한 승인 및 상대방 당사자의 동의 없이는 자신이 소유한 주식을 제3자에게 양도할 수 없습니다.

종속기업인 ㈜에코프로씨엔지와 관련하여 형문시격림미신재료 유한회사와 합작투자계약을 체결하였습니다. 연결회사의 귀책으로 본 계약이 해지될 경우, 형문시격림미신재료 유한회사가 소유한 ㈜에코프로씨엔지 주식 전부에 대해 행사시점의 공정가치로 연결회사에 풋옵션을 행사할 권리와, 연결회사가 소유한 ㈜에코프로씨엔지 주식 전부에 대해 행사시점의 공정가치로 콜옵션을 행사할 권리를 형문시격림미신재료 유한회사에게 부여하고 있습니다. 또한, 연결회사는 형문시격림미신재료 유한회사의 귀책으로 인해 본 계약이 해지될 경우, 연결회사가 소유한 ㈜에코프로씨엔지 주식 전부에 대해 행사시점의 공정가치로 풋옵션을 행사할 권리와 형문시격림미신재료 유한회사가 소유한 ㈜에코프로씨엔지 주식 전부에 대해 행사시점의 공정가치로 콜옵션을 행사할 권리를 보유하고 있습니다.

종속기업인 ㈜에코프로씨엔지가 보통주를 발행 시 보통주 투자자와주주간 계약을 체결하였으며, 주요 내용은 다음과 같습니다.

| 발행내역 | |

|---|---|

| 계약의 주체 | - ㈜에코프로 - ㈜에코프로씨엔지 - ETERNAL PLUS LIMITED |

| 계약만기일 | 본 계약은 (a) 주주들 상호 합의에 따라 해지되거나 (b) ETERNAL PLUS LIMITED의 지분 비율이 5% 이하가 되어 자동해지될 때까지 효력이 지속됨. |

| 풋옵션 약정 | 의무 불이행에 따른 풋옵션 - 행사 가능 기간 (i) 의무 불이행에 기한 풋옵션: 1차 증자(initial closing) 거래종결일로부터 11.5년 이내 (ii) 의무 불이행 풋옵션 행사가능기간 내 대상회사의 상장이 완료될 경우 상장이 완료된 시점으로부터 행사가능기간 종료 - 행사조건: 1차 증자(initial closing) 거래종결일로부터 11.5년이 되기까지의 기간 동안 아래와 같은 사건이 발생하는 경우 (i) ㈜에코프로씨엔지의 자산 전부 혹은 중요한 부분이 매각되었을 때 (ii) ㈜에코프로씨엔지 혹은 신고인이 주주간계약 또는 신주인수계약상의 진술 및 보장을 중대하게 위반했을 때 (iii) 상법 또는 자본시장과 금융투자업에 관한 법률을 중대하게 위반하여 본 계약 및 신주인수계약을 이행 할 수 없을 때 (iv) ㈜에코프로씨엔지의 재무제표에 대한 감사의 의견이 한정, 부적정 혹은 의견 거절일 때 (v) ㈜에코프로씨엔지의 영업 전부 혹은 중요한 일부가 중단되거나 변경된 때 (vi) 1차 증자(initial closing) 거래종결일로부터 10년이 될 때까지 대상회사의 상장이 이뤄지지 아니한 때 (vii) 자발적인지 여부를 불문하고 대상회사에 해산, 청산 등의 사유가 발생한 때 (viii) ㈜에코프로씨엔지 혹은 신고인이 주주간계약 혹은 신주인수계약상 확약과 의무를 중대하게 위반한 때 - 행사가액: ETERNAL은 1차 증자를 통해 인수한 보통주는 발행가액에서 풋옵션 행사 통지를 신고인이 수령할 때까지 투자자가 배당 받은 금액의 총액을 공제한 만큼의 가액으로, 2차 증자를 통해 인수한 보통주는 발행가액에 연 4%의 복리를 가산한 금액에서 풋옵션 행사 통지를 신고인이 수령할 때까지 투자자가 배당 받은 금액의 총액을 공제한 금액 |

종속기업인 ㈜에코프로이노베이션이 보통주를 발행 시 투자자와 주주간 계약을 체결하였으며, 주요 내용은 다음과 같습니다.

| 발행내역 | |

|---|---|

| 계약의 주체 | - ㈜에코프로 - ㈜에코프로이노베이션 - 프리미어성장전략엠앤에이3호사모투자 합자회사 외 7개사 |

| 풋옵션 약정 | 기업공개 관련 풋옵션 - 행사 가능 기간 (i) 2차 기업공개에 따른 풋옵션 : 행사 사유가 발생한 날로부터 1개월 이내 (ii) 최종 기업공개에 따른 풋옵션 : 행사 사유가 발생한 날로부터 1개월 이내 - 기업공개 기한 (i) 2차 기업공개 : 거래종결일로부터 5년 이내 기업공개를 위한 상장예비심사청구 (ii) 최종 기업공개 : 거래종결일로부터 7년 이내 기업공개를 위한 상장예비심사청구 - 행사조건: 기업공개 과정에서 아래와 같은 사건이 발생하는 경우 (i) 2차 기업공개시 기준 공모단가와 2차 예비공모단가의 차액이 기준 공모단가의 25%를 초과하고, 대주주의 선택에 따라 기업공개를 철회한 경우 (ii) 최종 기업공개시 기준 공모단가와 2차 예비공모단가의 차액이 기준 공모단가의 25%를 초과하고, 대주주의 선택에 따라 기업공개를 철회한 경우 (iii) 2차 및 최종 기업공개시 기준 공모단가와 2차 예비공모단가의 차액이 기준 공모단가의 25%를 초과하고, 대주주의 선택에 따라 기업공개를 완료할 경우, 대주주는 차액에 대해 공모절차상 납입기일 이전에 정산할 의무를 부담함. - 행사가액: 거래종결일부터 기업공개 풋옵션 매매대금 지급기한까지의 기간에 대하여 주당 투자원금의 연3% 복리를 가산한 금액 |

| 기타 | (i) 당사가 제3자에게 종속기업의 주식을 매각 시 투자자의 동반매각권(Tag Along Right)이 있으며, 일정 조건 하에서 주식처분이 제한됨. |

종속기업인 ㈜에코프로이노베이션은 전기 중 지배기업 및 계열회사임직원에 대한 보통주를 발행 시 신주인수인과 주주간 약정을 체결하였습니다. 연결회사는 본 약정에따라 신주인수인이 지배기업 및 계열회사에서 퇴직하거나, 정직 이상의중징계를받는 경우 ㈜에코프로이노베이션의 기업공개 전까지 신주인수인이 보유한 주식 전부에 대해 보통주 발행가액에 연 3%의 복리를 가산한 금액(신주인수인의 귀책사유에 다른 퇴직 또는 정식 이상의 중징계의 경우 주당 발행가액)으로 콜옵션을 행사할 권리를 보유하고 있습니다.

종속기업인 ㈜에코프로머티리얼즈는 당기 중 지배기업 및 기타특수관계자는 연결회사의 임직원과 주식기준보상약정을 체결하였습니다. 해당 계약은 연결회사에게 상환의무가 있으며 이를 채무 2,329백만원 인식하였습니다.

[전지재료사업부문]

□ 에코프로비엠(연결)

가. 시장위험과 위험관리 (연결기준)

연결회사가 노출되어 있는 재무위험 및 이러한 위험이 연결회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

| 위험 | 노출 위험 | 측정 | 관리 |

|---|---|---|---|

| 시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 |

| 시장위험 - 가격 | 금융자산 | 민감도 분석 | - |

| 시장위험 - 이자율 | 변동금리 장기 차입금 | 민감도 분석 | - |

| 신용위험 | 현금성자산, 매출채권, 파생상품, 채무상품 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도 |

| 유동성위험 | 차입금 및 기타 부채 | 현금흐름 추정 | 차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

① 시장위험

1) 환위험

연결회사의 주요 환위험은 USD 환율에 기인하므로 손익의 변동성은 주로 USD 표시금융상품으로부터 발생합니다.

2) 가격 위험

연결회사는 연결재무상태표상 당기손익-공정가치측정금융자산으로 분류되는 연결회사 보유 지분증권의 가격위험에 노출돼 있습니다.

3) 이자율위험

연결회사의 이자율 위험은 주로 변동금리부 조건의 장기 차입금에서 발생하는 현금흐름 이자율 위험입니다. 연결회사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

② 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

1) 위험관리

연결회사는 신용위험을 연결실체 관점에서 관리합니다. 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

·재화 및 용역의 제공에 따른 매출채권

·상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

1) 매출채권

연결회사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

매출채권은 회수를 더 이상 합리적으로 예상할 수 없는 경우 제각되며, 매출채권에 대한 손상은 연결포괄손익계산서상 대손상각비로 순액으로 표시되고 있습니다. 제각된 금액의 후속적인 회수는 동일한 계정과목에 대한 차감으로 인식하고 있습니다.

2) 상각후원가측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 기타 미수금 등이 포함됩니다.

상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 경영진은 채무불이행 위험이 낮고 단기간 내에 계약상 현금흐름을 지급할 수 있는 발행자의 충분한 능력이있는 경우 신용위험이 낮은 것으로 간주합니다.

④ 유동성 위험

연결회사는 미사용 차입금 한도(주석 30 참조)를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다.

유동성 위험 분석에서는 연결회사의 다음의 금융부채를 계약상 만기별로 구분하였습니다.

- 모든 비파생 금융부채

- 순액 및 총액 결제 파생상품 중 계약상 만기가 현금흐름의 시기를 이해하기 위해 필요한 경우

유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 금융보증계약 이외의 12개월 이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다. 금융보증계약은 즉시 지급을 요구받을 수 있으므로 계약금액 총액이 3개월 미만 구분에 포함되어 있습니다.

나. 자본위험 관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

연결회사는 산업내 다른 기업과 일관되게 자본조달비율에 기초하여 자본을 관리하고있습니다. 자본조달비율은 순부채를 총자본(비지배지분 포함)으로 나누어 산출하고 있습니다. 순부채는 총차입금(연결재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 연결재무상태표의 "자본"에 순부채를 가산한 금액입니다.

다. 파생상품 및 풋백옵션 등 거래 현황

1) 풋백옵션 등에 관한 사항

(1) 지배기업은 종속기업인 ㈜에코프로이엠과 관련하여 합작투자자인 삼성SDI㈜와의 합작투자계약을 통해 지배기업의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 풋옵션을 행사할 권리를 부여하고 있습니다. 또한, 삼성SDI㈜의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 콜옵션을 행사할 권리를 보유하고 있습니다.

지배기업과 삼성SDI㈜는 약정기간 중 이사회 특별결의에 의한 승인 및 상대방 당사자의 동의 없이는 자신이 소유한 주식을 제3자에게 양도할 수 없습니다.

(2) 당사는 지난 2023년 7월 24일, 하기와 같이 전환사채를 발행하였습니다. 해당 사채는, 발행일로부터 3년 후 매 3개월 마다 사채의 전부 또는 일부에 대하여 만기 전 풋옵션 (조기상환청구권) 행사할 권리를 보유하고 있습니다.

| 구분 | 전환사채 |

| 발행일자 | 2023.07.24 |

| 만기일자 | 2028.07.24 |

| 액면가액 | 440,000백만원 |

| 발행가액 | 440,000백만원 |

| 전환가격 | 206,250원/주 |

| 전환가격조정 | 가. 본 사채를 소유한 자가 전환청구를 하기 전에 발생회사가 시가를 하회하는 발행가격으로 (i) 유상증자 또는 주식관련사채를 발행하거나 (ii) 무상증자, 주식배당, 준비금의 자본전입 등을 하는 경우에는 전환가액을 아래의 산식에 따라 조정하기로 한다. 조정후 전환가액 = 조정전 전환가액 × [{A+(B×C/D)} / (A+B)] A : 기발행주식수 B : 신발행주식수 C : 1주당 발행가격 D : 1주당 시가 |

| 나. 발행회사의 합병, 자본의 감소, 주식분할 및 병합 등에 의하여 전환가액의 조정이 필요한 경우에는 각각 그 비율을 고려하여 전환가액을 조정하는 등 당해 합병 또는 자본의 감소 직전에 본 사채가 전액 주식으로 전환되었더라면 사채권자가 가질 수 있었던 주식수를 기준으로 하여 이와 동등한 가치를 갖는 보통주식을 취득할 수 있도록 전환가액을 조정한다. 1주 미만의 단주에 해당하는 금액은 이를 전환하지 아니하고 행사주권 교부시 현금으로 지급한다. | |

| 다. 가목 내지 나목에 의한 전환가액의 조정과는 별도로, 발행회사 기명식 보통주식의 주가가 하락할 경우, 본 사채의 발행일로부터 7개월이 경과한 날 및 그로부터 매 6개월마다 전환가액을 조정하되(이하 각 일자를 “전환가액 조정일”) 각 전환가액 조정일 전일을 기산일로 하여 (ⅰ) 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 (ⅱ) 최근일 가중산술평균주가 중 높은 가액이 직전 전환가액보다 낮을경우 그 낮은 가액을 전환가액으로 한다. 단, 새로운 전환가액은 발행 당시 전환가액(조정일 전에 신주의 할인발행 등의 사유로 발행 당시 전환가액을 이미 조정한 경우에는 해당 가격)의 75% 이상이어야 한다 |

|

| 라. 가목 내지 나목에 의한 전환가액의 조정 및 위 다목과는 별도로, 시가가 하락하여 전환사채 전환가액의 하향조정이 있었음에도 불구하고, 기타의 사유로 주식가치 상승사유가 발생하는 경우, 각 전환가액 조정일 전일을 기산일로 하여 (i) 그 기산일로부터 소급한 1개월 가중산술평균주가, 1주일 가중산술평균주가 및 최근일 가중산술평균주가를 산술평균한 가액과 (ii) 최근일 가중산술평균주가 중 높은 가액이 직전 전환가액보다 높을 경우에는 그 높은 가액을 새로운 전환가액으로 상향조정한다. 단, 전환가액을 상향조정하는 경우 조정 후 전환가액은 발행 당시의 전환가액(조정일전에 신주의 할인발행 등 또는 감자 등의 사유로 전환가액을 이미 하향 또는 상향 조정한 경우에는 이를 감안하여 산정한 가액)이내로 한다. | |

| 액면이자율 | 0% |

| 만기보장수익율 | 2.0% |

| 전환기간 | 2024.07.24 ~ 2028.06.24 |

| 풋옵션(조기상환청구권) | 발행일로부터 3년 후 매 3개월 마다 투자자가 보유한 사채의 전부 또는 일부에 대하여 만기 전 조기상환을 청구할 수 있음. |

□ 에코프로머티리얼즈

가. 재무위험관리

1) 재무위험관리요소

회사가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|---|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 |

|

시장위험 - 이자율 |

변동금리 장기 차입금 |

민감도 분석 |

이자율스왑 |

|

신용위험 |

현금성자산, 매출채권, 파생상품, 채무상품 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다.

나. 시장위험

1) 외환 위험

(1) 외환 위험

회사는 재무제표에 포함되는 항목들을 각각의 영업활동이 이뤄지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 회사의 기능통화는 대한민국 원화이며, 재무제표는 대한민국 원화로 표시되어 있습니다.

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다.

현금및현금성자산 및 차입금과 관련된 외환차이는 포괄손익계산서에 금융원가로 표시되며, 다른 외환차이는 기타수익 또는 기타비용에 표시됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여인식됩니다.

2) 가격위험

회사는 재무상태표상 기타포괄손익-공정가치 측정 금융자산 또는 당기손익-공정가치 측정 금융자산으로 분류되는 회사 보유 지분증권의 가격위험에 노출돼 있습니다.

회사는 지분증권에 대한 투자로 인한 가격위험을 관리하기 위해 포트폴리오를 분산투자하고 있으며 포트폴리오의 분산투자는 회사가 정한 한도에 따라 이루어집니다.

3) 이자율위험

회사의 이자율 위험은 주로 변동금리부 조건의 장기 차입금에서 발생하는 현금흐름 이자율 위험입니다.

회사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

다. 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

1) 위험관리

회사는 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

3) 금융자산의 손상

회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

·재화 및 용역의 제공에 따른 매출채권

·상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

라. 유동성 위험

회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성 위험 분석에서는 회사의 모든 비파생 금융부채를 계약상 만기별로 구분하였습니다.

유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 금융보증계약 이외의 12개월 이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다. 금융보증계약은 즉시 지급을 요구받을 수 있으므로 계약금액 총액이 3개월 미만 구분에 포함되어 있습니다.

| (당분기말) | (단위: 천원) |

| 구분 | 3개월 미만 | 3개월~1년 | 1년~ 5년 | 5년 초과 | 총 계약상 현금흐름 |

장부금액 |

|---|---|---|---|---|---|---|

| 매입채무 | 10,228,527 | - | - | - | 10,228,527 | 10,228,527 |

| 차입금 | 289,154,729 | 102,358,138 | 96,989,280 | 178,680,757 | 667,182,904 | 602,666,580 |

| 기타금융부채(*) | 27,105,495 | 2,596,165 | - | - | 29,701,660 | 29,701,660 |

| 리스부채 | 121,117 | 313,944 | 288,992 | - | 724,053 | 692,108 |

| 비파생상품 소계 | 326,609,868 | 105,268,247 | 97,278,272 | 178,680,757 | 707,837,144 | 643,288,875 |

| 파생상품부채 | 214,143 | - | - | - | 214,143 | 214,143 |

| 합 계 | 326,824,011 | 105,268,247 | 97,278,272 | 178,680,757 | 708,051,287 | 643,503,018 |

| (전기말) | (단위: 천원) |

| 구분 | 3개월 미만 | 3개월~1년 | 1년~ 5년 | 5년 초과 | 총 계약상 현금흐름 |

장부금액 |

|---|---|---|---|---|---|---|

| 매입채무 | 13,443,840 | - | - | - | 13,443,840 | 13,443,840 |

| 차입금 | 8,073,313 | 327,612,075 | 32,034,448 | 110,937,637 | 478,657,473 | 438,333,240 |

| 기타금융부채(*) | 81,509,779 | - | - | - | 81,509,779 | 81,509,779 |

| 리스부채 | 116,459 | 320,363 | 313,980 | - | 750,802 | 716,863 |

| 비파생상품 소계 | 103,143,391 | 327,932,438 | 32,348,428 | 110,937,637 | 574,361,894 | 534,003,722 |

| 파생상품부채 | 1,957,620 | - | - | - | 1,957,620 | 1,957,620 |

| 합 계 | 105,101,011 | 327,932,438 | 32,348,428 | 110,937,637 | 576,319,514 | 535,961,342 |

(*) 종업원 관련 부채는 제외되어있습니다.

마. 자본위험 관리

회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

회사는 산업내 다른 기업과 일관되게 자본조달비율에 기초하여 자본을 관리하고있습니다. 자본조달비율은 순부채를 총자본(비지배지분 포함)으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

당분기말과 전기말의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

|

총차입금 |

602,666,580 | 438,333,240 |

|

차감: 현금및현금성자산 |

-3,746,952 | -85,971,165 |

|

순부채 |

598,919,628 | 352,362,075 |

|

자본총계 |

729,993,113 | 737,605,448 |

|

총자본 |

1,328,912,741 | 1,089,967,524 |

|

자본조달비율 |

45.07% | 32.33% |

바. 파생상품

회사는 환위험을 회피할 목적으로 파생상품 계약을 체결하고 있으나 위험회피회계는적용하지 않습니다.

□ 에코프로이노베이션(연결)

주식회사 에코프로이노베이션이 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

| 위험 | 노출 위험 | 측정 | 관리 |

|---|---|---|---|

| 시장위험 - 환율 | 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 |

현금흐름 추정 민감도 분석 |

통화선도 |

| 시장위험 - 이자율 | 변동금리 장기 차입금 | 민감도 분석 | 이자율스왑 |

| 신용위험 | 현금성자산, 매출채권, 파생상품, 채무상품 |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도 |

| 유동성위험 | 차입금 및 기타 부채 | 현금흐름 추정 | 차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 환율변동위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

□ 에코프로에이피

주식회사 에코프로에이피가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래성과에 미칠 수 있는 영향은 다음과 같습니다.

| 위험 | 노출 위험 | 측정 |

|---|---|---|

| 시장위험 - 환율 | 기능통화 이외의 표시통화를 갖는 금융자산 및 금융부채 | 민감도 분석 |

| 시장위험 - 이자율 | 변동금리 장단기 차입금 | 민감도 분석 |

| 신용위험 | 현금성자산, 매출채권, 채무상품, | 연체율 분석, 신용등급 |

| 유동성위험 | 차입금, 파생상품 및 기타 부채 | 현금흐름 추정 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

□ 에코프로씨엔지

주식회사 에코프로씨엔지가 노출되어 있는 재무위험 및 이러한 위험이 회사의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

|---|---|---|

|

시장위험 - 이자율 |

변동이자부 예금과 차입금 |

민감도 분석 |

|

시장위험 - 환율 |

금융상품의 공정가치 |

민감도 분석 |

| 신용위험 | 거래상대방이 의무 미이행에 따른 재무손실 | 신용등급 |

|

유동성위험 |

차입금, 파생상품 및 기타 부채 |

현금흐름 추정 |

[환경사업부문]

□ 에코프로에이치엔(연결)

가. 시장위험과 위험관리

시장위험이란 금리, 상품가격, 환율 및 기타 관련요소 등 시장변수가 불리하게 변동하여 자산이나 부채, 손익 등이 예상치 못한 손실을 일으킬 수 있는 가능성을 의미합니다. 연결실체가 노출되어 있는 재무위험 및 이러한 위험이 연결실체의 미래 성과에 미칠 수 있는 영향은 다음과 같습니다.

|

위험 |

노출 위험 |

측정 |

관리 |

|---|---|---|---|

|

시장위험 - 환율 |

미래 상거래 기능통화 이외의 표시통화를 |

현금흐름 추정 민감도 분석 |

- |

|

시장위험 - 이자율 |

변동금리 차입금 |

민감도 분석 |

- |

|

신용위험 |

현금성자산, 매출채권, |

연체율 분석 신용등급 |

은행예치금 다원화, 신용한도 |

|

유동성위험 |

차입금 및 기타 부채 |

현금흐름 추정 |

차입한도 유지 |

위험관리는 이사회에서 승인한 정책에 따라 재무부서의 주관으로 이루어지고 있습니다. 재무부서는 영업부서들과의 긴밀한 협조하에 재무위험을 식별하고 평가하고 관리합니다. 이사회는 전반적인 위험관리에 대한 원칙과 외환위험, 이자율 위험, 신용 위험 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 정책을 문서화하여 제공하고 있습니다.

1) 외환 위험

당사의 일부 제품의 매출 및 그 원재료의 구매 등의 거래들이 표시되는 통화는 USD 등 외화입니다. 당사는 환위험 관리를 위해 선도거래 등 대응책을 마련하여 실행중이며, 환위험 노출도를 최소화 하기 위해 내부적으로 환율변동에 따른 환위험을 정기적으로 측정하는 등 지속적인 모니터링을 하고 있습니다.

2) 이자율위험

당사의 이자율 위험은 주로 변동금리부 조건의 단기차입금에서 발생하는 현금흐름 이자율 위험입니다. 당사의 차입금과 채권은 상각후원가로 측정됩니다. 차입금 중 이자율이 주기적으로 재설정되는 계약의 경우에는 관련하여 시장이자율 변동위험에 노출되어 있습니다.

3) 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

당사는 은행 및 금융기관의 경우 A 신용등급 이상과만 거래합니다. 기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 고객별 한도는 내부 및 외부 신용등급에 따라 이사회가 정한 한도를 적용합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

당사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다. 당사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다. 일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

4) 유동성위험

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다.

나. 자본위험 관리

당사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

당사는 산업내 다른 기업과 일관되게 자본조달비율에 기초하여 자본을 관리하고있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(연결재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 연결재무상태표의 "자본"에 순부채를 가산한 금액입니다.

다. 파생상품 및 풋백옵션 등 거래 현황

1) 파생상품 등에 관한 사항

해당사항이 없어 기재를 생략합니다.

2) 풋백옵션 등에 관한 사항

해당사항이 없어 기재를 생략합니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

보고서 작성 기준일 현재 당사의 재무상태에 중요한 영향을 미치는 비경상적인 중요계약은 없어 기재를 생략합니다.

나. 연구개발활동

당사는 지주회사로 별도의 연구개발활동이 없어 기재를 생략합니다.

[전지재료사업부문]

가. 경영상의 주요계약 등

□ 에코프로비엠(연결)

공시서류 작성기준일 현재 당사의 재무상태에 중요한 영향을 미치는 비경상적 중요계약에 대해 기재하였습니다. 다만 계약상 기밀로 관련 내용을 공시할 경우 회사에 손실을 초래할 수있다고 판단되는 사항은 기재를 생략하였습니다.

1) 중장기 공급계약

| 계약 상대방 | 항목 | 내용 |

| SK이노베이션 | 계약 목적 및 내용 | EV용 하이니켈 양극재(NCM) 판매계약 |

| 계약일 |

2021.09.08 |

|

| 계약기간 |

2024.01.01 ~ 2026.12.31 |

|

| 계약금액 | 10,110,232,000,000원 |

※ 자세한 사항은 에코프로비엠이 2021년 9월 8일 제출한 '수시공시의무관련사항(공정공시)'를 참조하시기 바랍니다.

| 계약 상대방 | 항목 | 내용 |

| 삼성SDI | 계약 목적 및 내용 | 하이니켈계 NCA 양극소재 공급계약 |

| 계약일 |

2023.12.01 |

|

| 계약기간 |

2024.01.01 ~ 2028.12.31 |

|

| 계약금액 | 43,867,615,524,480원 |

※ 자세한 사항은 에코프로비엠이 2023년 12월 1일 제출한 '투자판단 관련 주요경영사항' 공시를 참조하시기 바랍니다.

2) 연결회사는 종속기업인 ㈜에코프로이엠과 관련하여 합작투자자인 삼성SDI㈜와의 합작투자계약을 통해 지배기업의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 행사 시점의 공정가치로 풋옵션을 행사할 권리를 삼성SDI㈜에게 부여하고 있습니다. 또한, 연결회사는 삼성SDI㈜의 귀책으로 인해 본 계약이 해지될 경우 삼성SDI㈜가 소유한 ㈜에코프로이엠 주식 전부에 대해 행사시점의 공정가치로 콜옵션을 행사할 권리를 보유하고 있습니다.

나. 연구개발활동

1) 연구개발 담당조직

| 에코프로비엠 | 연구소명 | 주식회사 에코프로비엠 기업부설연구소 주식회사 에코프로이엠 기업부설연구소 |

| 소 재 지 | 충북 청주시 청원구 오창읍 과학산업2로 587-40 (송대리 311-1) 경북 포항시 북구 흥해읍 곡강리 1669 |

|

| 연구조직 | 에코프로비엠 연구개발본부 (개발 1~3담당, 연구기획담당, 미래기술담당) 에코프로이엠 개발담당 |

|

| 에코프로 머티리얼즈 |

연구소명 | 주식회사 에코프로머티리얼즈 기업부설연구소 |

| 소 재 지 | 경상북도 포항시 북구 흥해읍 영일만산단남로 75번길 15 | |

| 연구조직 | 생산기술담당 / 제조기술담당 / 개발담당 | |

| 에코프로 이노베이션 |

연구소명 | 주식회사 에코프로이노베이션 기업부설연구소 |

| 소 재 지 | 경상북도 포항시 북구 흥해읍 영일만산단로 74 | |

| 연구조직 | 플랜트기술담당, 개발팀, 연구기획팀 | |

| 에코프로 씨엔지 |

연구소명 | 주식회사 에코프로씨엔지 기업부설연구소 |

| 소 재 지 | 경상북도 포항시 북구 흥해읍 영일만산단로 74 | |

| 연구조직 | 개발기술담당(개발팀, 품질팀, 제조기술팀) |

2) 연구개발비용

| (단위 : 백만원) |

| 구 분 | 과 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 에코프로비엠 | 연구개발비용 계 | 11,062 | 40,040 | 48,841 |

| (정부보조금) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 계÷당기매출액x100] |

1.76% | 1.45% | 0.71% | |

| 에코프로 머티리얼즈 |

연구개발비용 계 | 1,831 | 7,012 | 7,504 |

| (정부보조금) | (34) | (331) | (538) | |

| 연구개발비 / 매출액 비율 [연구개발비용 계÷당기매출액x100] |

1.35% | 2.34% | 0.79% | |

| 에코프로 이노베이션 |

연구개발비용 계 | 629 | 2,720 | 2,640 |

| (정부보조금) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 계÷당기매출액x100] |

1.33% | 2.12% | 0.60% | |

| 에코프로 씨엔지 |

연구개발비용 계 | 724 | 2,713 | 1,210 |

| (정부보조금) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용 계÷당기매출액x100] |

2.87% | 3.40% | 1.18% |

3) 연구개발실적

전지재료사업부문의 주요 자회사 및 종속회사의 공시대상기간 동안 연구개발실적은 상세표를 참고해주시기 바랍니다.

| ※상세 현황은 '상세표-4. 연구개발실적(상세)' 참조 |

[환경사업부문]

가. 경영상의 주요계약 등

환경사업부문은 계약 상대방에 따라 단가 및 하도급대금, 납품기일, 품질검사, 선급금, 지체상금 등의 계약조건이 다르기는 하나 해당 계약사항이 표준화 되어 있으며, 이상의 계약에 따라 당사에게 특별히 불리한 점, 관련 법령의 위반사항 또는 회사 영업과 관련하여 문제될 만한 사항은 없습니다.

나. 연구개발활동

1) 연구개발활동 개요

환경사업부문은 업계 최고 수준의 개발/분석/설계 인프라를 갖추고 있으며 국내 유일의 친환경 토탈 솔루션을 제공하고 있습니다. 당사는 기존사업 확대 및 신규 사업분야 발굴을 위해 연구/분석 설비의 구축 및 개발, 엔지니어 인원 채용을 확대해 나아 가고 있습니다.

2) 연구개발 담당조직

| 에코프로 에이치엔 |

연구소명 | 주식회사 에코프로HN 기업부설연구소 |

| 소 재 지 | 충북 청주시 청원구 오창읍 과학산업2로 587-40 | |

| 연구조직 | 환경기술개발담당, AMC소재기술개발팀, 반도체소재개발팀, 전지재료담당(무기소재개발팀,유기소재개발팀) |

3) 연구개발비용

| (단위 : 백만원) |

| 구 분 | 과 목 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|---|

| 에코프로 에이치엔 |

연구개발비용 총액 | 3,632 | 12,387 | 12,632 |

| (정부보조금) | 40 | 573 | (902) | |

| 연구개발비용 계 (정부보조금 차감 후) |

3,592 | 11,814 | 11,730 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

10.4% | 5.0% | 5.1% |

4) 연구개발실적

| 구분 | 연구개발실적 | 진행경과 및 향후 계획 |

|---|---|---|

| 신제품개발 | 반도체 OPF 장비용 필터 개발 | 22.07 개발완료 |

| 신제품개발 | 유기물 필터 개발 | 22.03 개발완료 |

| 신제품개발 | 고농도 암모니아 필터 개발 | 22.07 개발완료 |

| 신제품개발 | 디스플레이 포토공정용 필터 개발 | 22.03 개발완료 |

| 신제품개발 | 노이즈 필터 개발 | 22.06 개발완료 |

| 신제품개발 | 하이브리드형 노이즈 필터 개발 | 22.06 개발완료 |

| 신제품개발 | ICF 필터 개발 | 23.08 개발보류 |

| 신제품개발 | 차세대 과불화 화합물 분해촉매개발 | 진행중 |

| 신제품개발 | CH4 산화 촉매 개발 | 진행중 |

| 기능개선 | 과불화 화합물 분해촉매 개발 | 23.06 개발완료 |

| 기능개선 | 질소산화물 분해촉매 개발 | 22.03 개발완료 |

| 신제품개발 | 온실가스 저감 촉매 | 22.07 개발완료 |

| 신제품개발 | VOC/악취 동시제거 촉매 | 22.07 개발완료 |

| 신제품개발 | 나노미터급 금속산화물개발 (배터리 소재) | 24.12 개발완료 |

| 신제품개발 | 전자재료 소재 | 진행중 |

| 신제품개발 | NH3 개질 촉매 시스템 개발 | 진행중 |

| 신제품개발 | X-flow 기반 흡착제 코팅 (제습용) | 23.08 개발완료 |

| 신제품개발 | 분리형 케미컬 필터 | 진행중 |

| 신제품개발 | VOC 제거용 케미컬 필터 개발 | 24.12 개발보류 |

| 신제품개발 | Metal plate 코팅 촉매 개발 | 진행중 |

| 신제품개발 | THC 장비용 필터 개발 | 24.12 개발완료 |

| 신제품개발 | X-flow 기반 흡착제 코팅 (VOC 제거용) | 진행중 |

| 신제품개발 | 양극재 도펀트 개발 | 진행중 |

| 신제품개발 | 양극재 Box Saggar 개발 | 진행중 |

| 신제품개발 | 친환경 케미컬 필터 개발 | 25.01 개발보류 |

| 신제품개발 | N2O 제거 촉매 개발 | 진행중 |

| 신제품개발 | 복합 축열체 개발 | 진행중 |

| 신제품개발 | 고농도 VOCs 저감 시스템 개발 | 진행중 |

| 신제품개발 | MW제습 로터 개발 | 진행중 |

| 신제품개발 | 차세대 과불화화합물 저감 시스템 개발 | 진행중 |

| 신제품개발 | 차세대 소재코팅 기술 개발 | 진행중 |

7. 기타 참고사항

[전지재료사업부문]

가. 지적재산권 보유현황

□ 에코프로비엠(연결)

에코프로비엠은 이차전지 양극소재 사업과 관련하여 다음과 같은 지적재산권을 보유하고 있으며, 세부 내용은 상세표를 참고하시기 바랍니다.

| 구 분 | 특허 총계 |

|---|---|

| 등록 | 129 |

| 출원 | - |

| 합계 | 129 |

| ※상세 현황은 '상세표-5. 지적재산권 보유현황(에코프로비엠(연결))' 참조 |

□ 에코프로머티리얼즈

에코프로머티리얼즈는 영위하는 산업과 관련하여 다수의 지적재산권을 보유하고 있으며, 상세 내역은 상세표를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-6. 지적재산권 보유현황(에코프로머티리얼즈)' 참조 |

나. 법률/규정 및 환경 관련 규제사항 등

□ 에코프로비엠(연결)

정부나 지방자치단체의 법률, 규정등으로 당사의 영업활동, 비용지출 또는 경쟁상의 지위 등 사업의 영위에 중요한 영향을 미치는 사항은 없으며, 동사가 취득한 환경경영시스템 및 안전보건 경영시스템 인증은 다음과 같습니다.

- KS ISO 14001

- ISO 14001

- KS Q ISO 45001

- ISO 45001

에코프로비엠의 환경경영 실적에 관한 세부 내용은 홈페이지(www.ecoprobm.co.kr)을 참고하시기 바랍니다.

□ 에코프로머티리얼즈

에코프로머티리얼즈는 정부나 지방자치단체의 법률, 규정에서 정하는 환경규제 등의 법률을 준수하고 있습니다. 에코프로머티리얼즈의 영업활동에 심각한 제약을 받을만한 사항은 특별히 존재하지 않으며, 영업에 영향을 미치는 법률 또는 제규정은 아래와 같습니다.

- 환경 : 「화학물질의 등록 및 평가 등에 관한 법률」, 「화학물질 관리법」, 「환경오염시설의통합관리에관한 법률」 등.

- 안전 : 「산업안전보건법」, 「중대재해처벌등에관한법률」등

또한, 에코프로머티리얼즈가 취득한 환경경영시스템 및 안전보건 경영시스템 인증은 다음과 같습니다.

- ISO 14001(환경경영시스템)

- ISO 45001(안전보건경영시스템)

에코프로머티리얼즈의 환경경영 실적에 관한 세부 내용은 홈페이지(www.ecopromaterials.com)을 참고하시기 바랍니다.

다. 산업의 특성 및 성장성

[전지재료사업부문]

1) 산업의 성장성

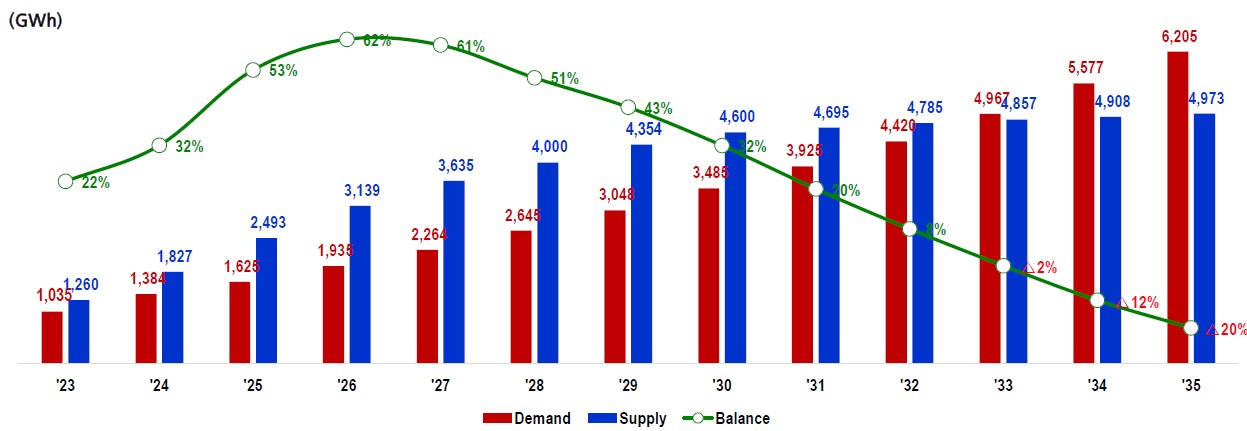

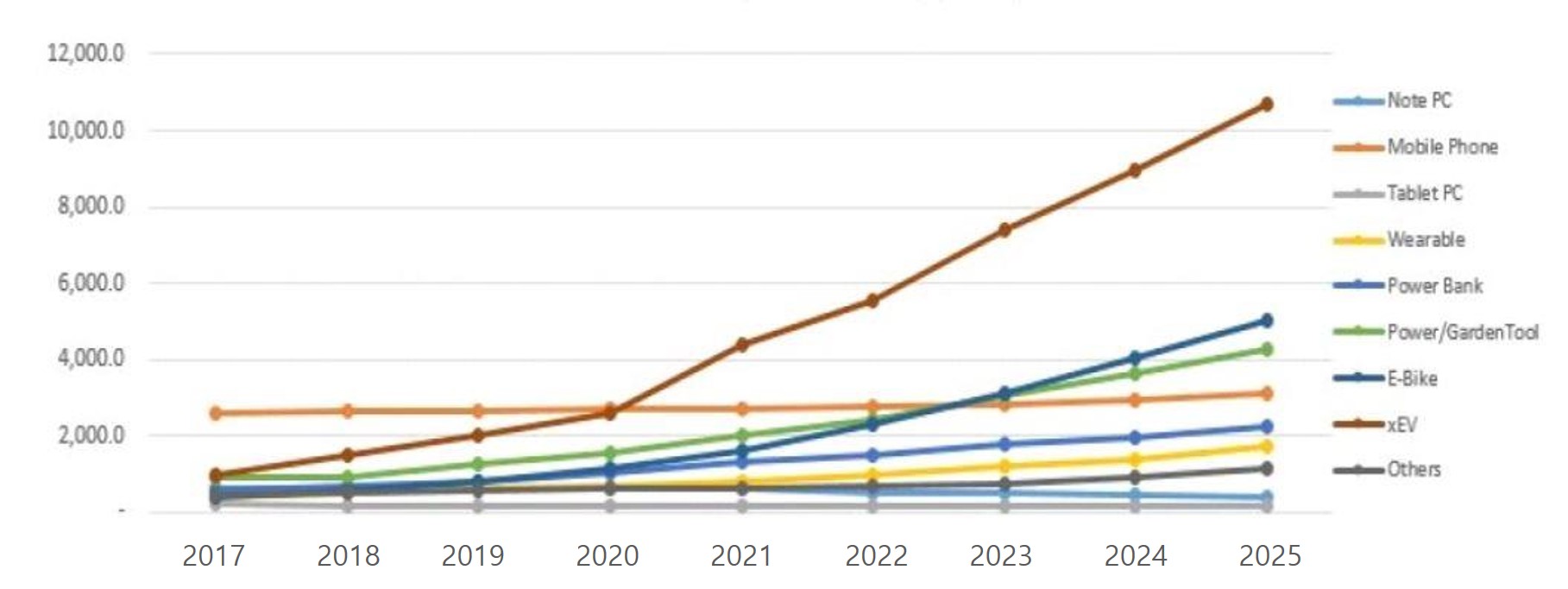

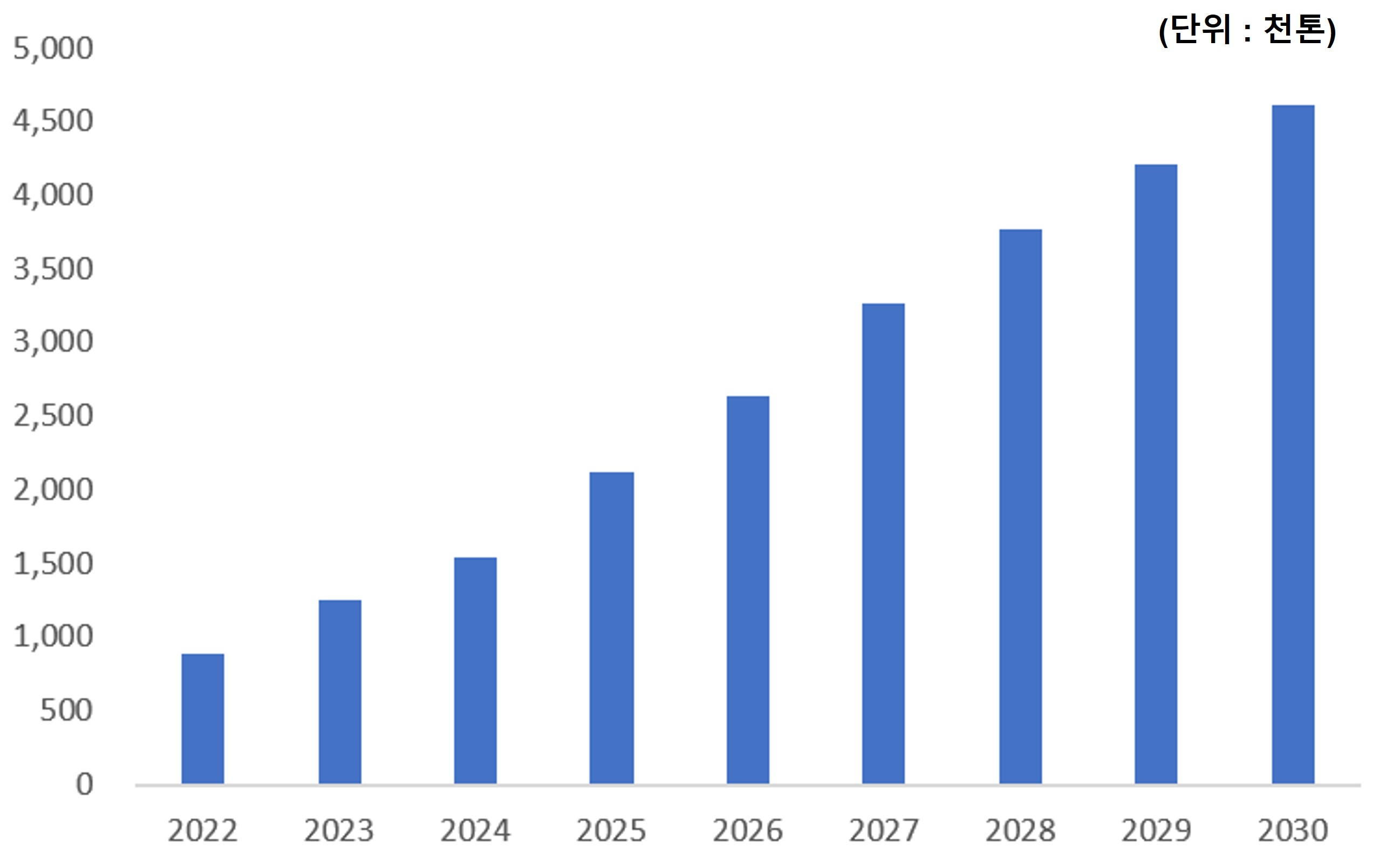

시장조사기관 SNE리서치에 따르면 2차전지 시장의 대표적인 제품인 리튬이온전지의 수요가 2035년 6,205GWh에 달할 것으로 전망하고 있습니다. 특히 EV 시장은 전세계적 전기차 보급 확대 정책에 힘입어 2030년 2차전지의 시장 수요의 약 90%가 전기차향 수요로 예상됩니다. 이외에도 전력저장시스템(ESS)와 전동공구, E-bike 및 모바일, E-모바일 등 소형분야에서도 2차전지 시장 규모가 커지면서 수요는 함께 증가할 것으로 전망하고 있습니다.

| [Global 전기자동차 사정 및 Battery 수급 전망(~2035)] |

| (단위: Gwh) |

|

|

전세계 xev ess 배터리 수급전망 |

| 자료 : SNE리서치, '글로벌 배터리 시장 전망 및 주요 이슈 2025.04' |

2) 전방산업의 성장성

[EV 시장]

2023년에 EV 시장은 금리 인상과 유동성 축소로 경기 침체 우려에도 불구하고 전년 대비 높은 성장을 이어갔습니다. 2023년 글로벌 전기차 판매량은 총 1,397만대로 2022년 판매량인 1,054만대 대비 33% 증가하였습니다.

| [글로벌 전기차 판매 추이(2020~2023)] |

| 구 분 | 2020 | 2021 | 2022 | 2023 | ||||

|---|---|---|---|---|---|---|---|---|

| 수치 | 전년비 | 수치 | 전년비 | 수치 | 전년비 | |||

| 북미 | EV(만대) | 37 | 74 | 100% | 111 | 50% | 167 | 50% |

| Battery(GWh) | 23 | 45 | 99% | 72 | 60% | 111 | 54% | |

| 유럽 | EV(만대) | 141 | 237 | 69% | 264 | 11% | 313 | 19% |

| Battery(GWh) | 52 | 91 | 74% | 120 | 32% | 162 | 35% | |

| 중국 | EV(만대) | 130 | 333 | 156% | 625 | 88% | 830 | 33% |

| Battery(GWh) | 64 | 150 | 134% | 286 | 91% | 382 | 34% | |

| 기타 | EV(만대) | 14 | 27 | 99% | 53 | 95% | 86 | 62% |

| Battery(GWh) | 8 | 15 | 101% | 29 | 94% | 48 | 66% | |

| 계 | EV(만대) | 321 | 672 | 109% | 1,054 | 57% | 1,397 | 33% |

| Battery(GWh) | 147 | 302 | 106% | 508 | 68% | 703 | 38% | |

| 자료 : SNE리서치 (2024.12) |

2023년까지의 글로벌 전기차 판매 추이 및 성장세를 살펴보면, 북미 및 기타지역은 고성장세를 유지하는 가운데, 유럽지역은 타 지역 대비 상대적으로 저성장 중인 상황입니다. 중국 전기차 시장은 2021년 전세계 전기차 판매량의 약 49.6% 수준에서 2022년 59.3%까지 비중이 확대되었고, 2023년에는 59.4%까지 확대되며 글로벌 EV 시장의 성장을 견인하고 있습니다. 중국 전기차의 급성장은 중국 정부의 전기차 보조금이 2022년까지 지급되는 것으로 계획되어, 구매 수요가 집중된 것으로 추정되고 있습니다. 이후 2023년도부터는 보조금 없이 상업화중인 단계를 감안 시 전년비 33% 성장은 견조한 수준으로 판단하고 있습니다. 이러한 지속적인 전기차 시장의 성장은 소비자의 인식이 전기차를 경차 등 Second Vehicle 개념에서 Main Vehicle로 전환되고 있음을 반증하고 있는 것으로 판단됩니다.

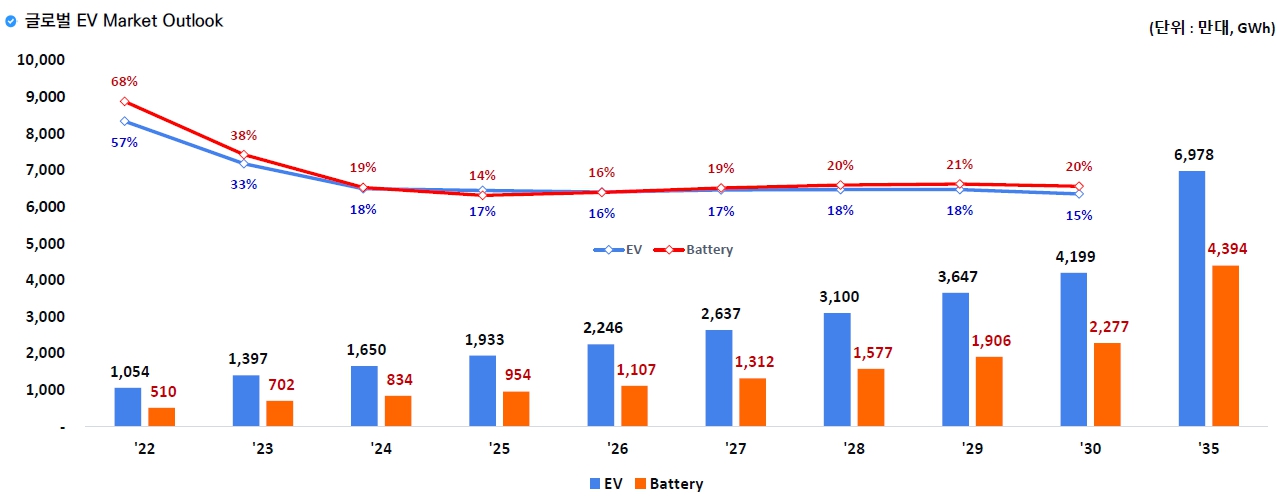

| [글로벌 전기차 시장 전망(~2035)] |

|

|

글로벌 전기차 시장 전망 |

| 자료 : SNE리서치 (2024.12) |

SNE 리서치에서 발표한 자료에 따르면, 글로벌 전기차 판매는 2024년 1,650만대에서 2030년 4,199만대, 2035년에는 6,978만대까지 판매될 것으로 전망하고 있으며, EV용 배터리 수요는 2024년 834GWh 수준에서 2030년 2,277GWh, 2035년 4,394GWh까지 확대될 것으로 예상하고 있습니다.