|

|

대표이사등의확인 25년1분기 |

분 기 보 고 서

(제 15 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)이마트 |

| 대 표 이 사 : | 한채양 |

| 본 점 소 재 지 : | 서울특별시 중구 세종대로7길 37(순화동) |

| (전 화) 02-380-5678 | |

| (홈페이지) http://www.emartcompany.com | |

| 작 성 책 임 자 : | (직 책) 재무담당 (성 명) 이용명 |

| (전 화) 02-380-9262 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인 25년1분기 |

I. 회사의 개요

1. 회사의 개요

당사는 기업공시서식 작성기준 <별지 제35호 서식>의 작성지침에 따라 분기보고서에는 본 항목을 기재하지 않습니다. 관련내용은 2025년 3월 18일에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

2. 회사의 연혁

당사는 기업공시서식 작성기준 <별지 제35호 서식>의 작성지침에 따라 분기보고서에는 본 항목을 기재하지 않습니다. 관련내용은 2025년 3월 18일에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

3. 자본금 변동사항

당사는 기업공시서식 작성기준 <별지 제35호 서식>의 작성지침에 따라 분기보고서에는 본 항목을 기재하지 않습니다. 관련내용은 2025년 3월 18일에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

4. 주식의 총수 등

당사는 기업공시서식 작성기준 <별지 제35호 서식>의 작성지침에 따라 분기보고서에는 본 항목을 기재하지 않습니다. 관련내용은 2025년 3월 18일에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

5. 정관에 관한 사항

당사는 기업공시서식 작성기준 <별지 제35호 서식>의 작성지침에 따라 분기보고서에는 본 항목을 기재하지 않습니다. 관련내용은 2025년 3월 18일에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

회사는 수익을 창출하는 재화와 용역의 성격, 시장 및 판매방법의 특징 등을 고려하여 영업 부문별 경영성과를 적절히 반영할 수 있도록 유통업 부문, 부동산업 부문, 호텔레저업 부문, IT서비스업 부문, 식음료업 부문, 건설업 부문, 해외사업 부문으로 세분화 하였습니다.

| 사업부문 | 회사명 |

| 유통업 | ㈜이마트, ㈜이마트24, ㈜에스에스지닷컴, ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양, ㈜지마켓, ㈜에메랄드에스피브이, 아폴로코리아㈜, ㈜더블유컨셉코리아 |

| 부동산업 | ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD |

| 호텔레저업 | ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사 |

| IT서비스업 | ㈜신세계아이앤씨 |

| 식음료업 | ㈜신세계푸드, ㈜신세계엘앤비, ㈜에스씨케이컴퍼니 |

| 건설업 | 신세계건설㈜, 포항프라이머스프로젝트투자금융㈜, 이터널포항제삼차㈜, 에스이엔씨피닉스제일차㈜, 에스이엔씨피닉스제이차㈜, 에스이엔씨피닉스제삼차㈜ |

| 해외사업 | PK RETAIL HOLDINGS, INC., GOOD FOOD HOLDINGS, LLC, BRISTOL FARMS, INC., METROPOLITAN MARKET, LLC, NEW SEASONS MARKET, LLC, NEW LEAF COMMUNITY MARKETS, INC., SHAFER VINEYARDS, INC., STARFIELD PROPERTIES INC., ASIA LEGEND CAPITAL LIMITED |

■ 유통업 부문 : ㈜이마트, ㈜이마트24, ㈜에스에스지닷컴, ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양, ㈜지마켓, ㈜에메랄드에스피브이, 아폴로코리아㈜, ㈜더블유컨셉코리아

회사는 제조업체 및 유통업체에서, 또는 직수입 등 다양한 채널에서 구매하거나 제조한 상품을 대형마트, 슈퍼마켓, 편의점 등을 통해 소비자를 직접 대면하거나 인터넷, 모바일 등의 매체를 통해 비대면 판매를 하고 있습니다. 또한 복합쇼핑몰 및 대형마트 매장 내 테넌트 유치를 통해 소매업체에 임대를 주는 방법 등으로 수익이 발생하고 있습니다.

회사는 전국에 걸쳐 대형마트 및 창고형 할인매장 155개점, 슈퍼마켓 239개점, 편의점 6,161개점, 복합쇼핑몰 8개점과 온라인 쇼핑채널 SSG.COM, 지마켓, 옥션, 더블유컨셉 등을 운영하고 있으며, 2025년 1분기 매출액은 전년 동기 대비 950억원 감소한 5조 4,066억원을 기록하였습니다.

2025년은 국내 경제의 저성장 국면이 지속되는 가운데, 유통 채널간 경쟁은 더욱 심화될 것으로 전망됩니다. 당사는 본업에 대한 지속적인 혁신을 통해 경쟁사 대비 압도적인 성과를 창출하고 시장리더십을 굳건히 유지해 나갈 것입니다.

■ 부동산업 부문 : ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD

회사는 부동산 투자 및 개발을 통한 수익과 배당을 목적으로 사업을 영위하고 있습니다.

2025년 1분기 매출액은 268억원을 달성하였으며 회사는 동서울터미널과 경기도 남양주시 별내동, 경기도 화성시 일대의 개발사업을 계획하고 있습니다.

부동산 개발사업은 입지조건, 규모 및 임대가격이 중요한 요소로 작용하는 산업으로,당사는 기본적인 경쟁력 강화와 신규 수익원 창출을 위한 다각적 검토를 통해 신세계그룹의 부동산 가치를 극대화하는 역할을 담당해나갈 것입니다.

■ 호텔레저업 부문 : ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사

회사는 서울, 경기 지역에서 6개의 시티호텔(럭셔리 1개, 5성급 1개, 4성급 4개), 부산, 제주 지역에 3개 레저호텔(5성급 3개)을 운영하고 있으며, 외식 및 기타 사업으로는 소매판매업(선물세트, HMR, 김치, 침구류 등)과 외식(호경전, 호무랑, MOTT32 등), 플라워샵, 오피스 건물 운영 등을 영위하고 있습니다.

레저부문의 주된 사업은 골프 사업이며, 수도권과의 접근성이 뛰어나고 차별화된 서비스와 최상의 고객경험을 제공하는 자유CC와 트리니티클럽을 운영하고 있습니다. 또한 스타필드 하남, 고양, 안성의 아쿠아필드 사업과 센텀시티 스파랜드 사업을 운영하고 있습니다.

회사는 외식사업 및 상품 공급사업 등과 관련하여 협력업체로부터 다양한 원재료를 매입하여 운영 중이며, 조선호텔 김치 등 상품 공급 사업과 관련하여 제조에 필요한 설비와 호텔 및 외식사업 등에 필요한 다양한 설비를 자가 또는 임차의 형태로 운영 중에 있습니다.

호텔레저업은 타 산업 대비 대내외적 환경 변화 요인에 민감하게 영향을 받는 산업으로, 지속적인 사업확장 및 신사업 투자를 통하여 2025년 1분기 매출액은 전년 동기 대비 333억 증가한 1,663억원을 달성하였습니다.

■ IT서비스업 부문 : ㈜신세계아이앤씨

IT서비스는 정보시스템 구축ㆍ운영을 통한 고객의 경쟁력을 강화하는 것을 목표로, 고객의 주문에 의해 생산되는 수발주형 산업입니다. 다양한 분야의 다수의 전문인력

과 IT기술이 요구되는 규모와 범위 경제의 산업 특성을 지니고 있습니다. 일반적으로시스템 구축 후, 장기 운영 서비스를 제공하기 때문에 고객과의 장기적이고 전략적인 파트너쉽이 중요합니다.

회사가 제공하는 주요 서비스는 IT서비스, IT유통, IT정보서비스 입니다. IT서비스는 시스템의 운영 및 개발/통합, 클라우드, 디지털 공간 서비스, AI 등으로 구성되어 있으며, IT유통 분야는 선도적 IT관련 장비 및 솔루션을 고객에게 제공하고, IT정보서비스 분야는 다양한 유형의 비즈니스에 활용할 수 있는 플랫폼 기반의 서비스를 제공하고 있습니다.

디지털 전환의 시대에 기업들은 IT 부문에 대한 지출을 계속해서 늘리고 있습니다. 글로벌 IT 시장의 성장세는 지속될 것으로 예상되며, 국내 IT 시장도 내부 효율화와 AI관련 투자가 확대될 것으로 기대합니다.

이러한 경영환경 속에 IT서비스업 사업부문의 2025년 1분기 매출액은 전년동기 대비 128억 증가한 1,672억을 달성했습니다. 당사는 고객에게 최적화된 맞춤형 서비스를 제공하고 다양한 플랫폼 구축을 통해 새로운 가치를 창출하여 지속적인 성장을 이루어 가겠습니다.

■ 식음료업 부문 : ㈜신세계푸드, ㈜신세계엘앤비, ㈜에스씨케이컴퍼니

식음료업은 1인 가구의 증가 및 고령사회로의 진입, 단체급식시장의 급격한 성장, 커피소비 증가 및 프리미엄 커피에 대한 수요 증가 등의 요인으로 꾸준한 성장세를 보이며 소득 증감 및 경기변동의 영향이 적은 산업입니다. 또한 주류산업은 공익 목적의 규제와 보호 하에 수입주류 시장의 성장, 프리미엄 주류 수요증가 등 사회적 요인에 따라 안정적으로 성장하고 있는 산업입니다. 회사는 이러한 변화에 민첩하게 대응하며 식품제조 및 식음사업, 식품유통사업과 커피 전문점 사업, 주류 수입 및 유통 사업을 영위하고 있습니다.

회사는 식음사업 중 단체급식 및 외식사업에 필요한 돈육, 우육, 설탕 등 각종 원재료를 CJ제일제당 등 국내 여러 제조 및 유통업체를 통해 구매하고 있으며 연어, 수입육 등 일부 원재료는 해외에서 직수입을 하고 있습니다. 또한 Starbucks Corporation으로부터 커피 제조용 원두와 서울우유협동조합 등으로부터 우유 등을 구매하고 있습니다.

회사는 자체 브랜드 HMR 상품 제조 및 판매, 외식 가맹 사업, 단체 급식 사업, 베이커리 사업을 통해 대한민국 푸드 시장을 개척하고 있습니다. HMR 브랜드 '올바르고 반듯한' 및 '신세계푸드 호텔컬렉션' 등의 제품을 직접 개발하여 생산하고 있으며, '노브랜드 버거'로 대표되는 외식 가맹 사업을 통해 국내 프랜차이즈 시장의 새로운 트렌드를 제공하고 가맹점주와의 상생협력 및 외식사업을 확장하고 있습니다. 이마트 내 '블랑제리', 'E-Bakery' 브랜드를 통해 고객들에게 가성비 있는 베이커리 제품을 판매하며, 백화점 내 'BO&MIE' 브랜드를 통해 프리미엄 베이커리에 대한 고객들의 수요를 충족시키고 있으며 급식사업을 통해 건강한 먹거리를 고객들에게 제공합니다.

커피사업과 관련하여 SBI Nevada, Inc.와 상표 및 기술 사용 계약을 체결하고 전국 2,017개의 직영매장을 운영하고 있으며, 주류사업은 전 세계 유명 와인, 맥주 등을 수입하고 전국 61개의 직영매장을 통해 다양한 주류를 합리적인 가격에 제공하고 있습니다.

식음 및 커피사업은 소득의 증감에 따른 지출 변화가 크지 않은 특성을 가지고 있지만 최근 외식이 줄고 온라인 식품 시장과 가정간편식(HMR) 시장이 성장하는 흐름을 띄고 있습니다. 주류사업 역시 새로운 술, 신규제품에 대한 경험과 시도가 많아지고, 스마트오더 등 일부 온라인 구매가 가능해져 소비자들의 관심도가 증가되고 있는 추세입니다. 당사는 이러한 시대적 흐름에 맞춰 HMR, 수입맥주 등에 대한 투자를 꾸준히 늘려가고 있으며 커피사업과 관련하여 다양하고 차별화된 매장 형태 및 굿즈 개발 등을 통해 전문성을 높이고 있습니다. 2025년 1분기 식음료업 사업부문 매출은 전년 동기 대비 23억 증가한 1조 1,564억을 달성하였습니다.

■ 건설업 부문 : 신세계건설㈜, 포항프라이머스프로젝트투자금융㈜, 이터널포항제삼차㈜, 에스이엔씨피닉스제일차㈜, 에스이엔씨피닉스제이차㈜, 에스이엔씨피닉스제삼차㈜

건설업 부문은 유통상업시설과 주택 시공, 토목 공사 그리고 설계 및 관리 용역 등의 건설 전문 서비스 제공을 주된 사업으로 하며, 복합개발사업 등에도 참여하고 있습니다. 신세계백화점 / 이마트 / 스타필드 등 대형판매시설과 주거시설, 물류시설 등의 건설 매출을 주요 원천으로 삼고 있으며 건설업 부문의 매출은 건축, 토목공사에 사용되는 철근, 콘크리트 등 원재료의 가격변동에 영향을 받습니다. 안정적인 이익 창출을 위해 당사의 외주팀은 원자재 가격변동을 지속적으로 관리하고 있습니다.

회사는 시장 불확실성 확대에 따라 수익성 있는 공사를 선별 수주하기 위해 사업성 검토 후 사업을 추진하고 있습니다. 시장동향 파악 및 고객 니즈에 맞춘 상품 개발, 발주처 다변화, 신사업영역 개척을 통한 사업 다각화로 안정적인 영업환경을 구축하여 산업 내 높은 경쟁에 대한 대응력을 확보하는 것이 회사의 목표이며 2025년 1분기 건설업 부문의 매출은 2,848억원을 기록하였습니다.

포항프라이머스프로젝트투자금융㈜는 법인세법 제51조의2제1항 제6호에 의해 2021년 6월 21일 설립된 프로젝트금융투자회사로서, 경상북도 포항시 북구 대흥동 595-170 일원 복합부지 개발사업을 진행하고 그 수익을 주주에게 배당하는 것을 목적으로 하고 있습니다.

이터널포항제삼차㈜는 법인세법 시행령 제10조제1항제4호에 의거하여 채권,부동산 또는 그 밖의 재산권을 기초로 '자본시장과 금융투자업에 관한 법률'에 따른 증권을 발행하거나 자금을 차입할 목적으로 설립된 법인입니다.

■ 해외사업 부문 : PK RETAIL HOLDINGS, INC., GOOD FOOD HOLDINGS, LLC, BRISTOL FARMS, INC., METROPOLITAN MARKET, LLC, NEW SEASONS MARKET, LLC, NEW LEAF COMMUNITY MARKETS, INC., SHAFER VINEYARDS, INC., STARFIELD PROPERTIES INC., ASIA LEGEND CAPITAL LIMITED

회사는 미국 캘리포니아주 및 워싱턴주 등에 Bristol Farms, New Seasons Market 등 5개 브랜드 총 55개의 프리미엄 그로서리 마켓을 자가 또는 임차 형태로 운영하고 있습니다. 또한 미국 현지 유통채널을 통해 다양한 생활용품을 판매하여 상품매출 및 기타 임대수익 등이 발생하고 있으며, 프리미엄 와인을 생산 및 유통하고 있습니다.

2024년 미국 그로서리 시장은 약 8,948억 달러의 매출을 기록하여 전년 대비 약 2%의 성장을 보였습니다. 또한 소비자들이 더 높은 품질의 제품과 독특한 소비 경험을 추구하면서, 프리미엄 와인 시장의 성장세가 계속되고 있습니다.

회사는 푸드 서비스 중심의 매장구성, 와인 전문매장 특화, 오가닉 헬스 앤 뷰티 및 건강보조식품을 강화하여 경쟁사와 차별화된 매장을 구성하고 있으며 각종 채소, 밀가루 등 원재료를 US Food Service 등의 업체를 통해 매입하여 상품제조 중에 있습니다. 2025년 1분기 해외사업 부문의 매출은 전년동기 대비 662억 증가한 5,812억원을 달성하였습니다.

2. 주요 제품 및 서비스

가. 부문별 주요 재화 및 매출액

| (단위 : 백만원) |

| 주요품목 | 회 사 명 | 매출형태 | 제15기 1분기 | |

|---|---|---|---|---|

| 매출액 | 구성비 | |||

| 식품, 의류 등 상품, 수수료 및 임대료 수입 등 |

㈜이마트, ㈜이마트24, ㈜에스에스지닷컴, ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양, ㈜지마켓, ㈜에메랄드에스피브이, 아폴로코리아㈜, ㈜더블유컨셉코리아 |

상품매출 | 4,785,891 | 66.3% |

| 기 타 | 620,687 | 8.6% | ||

| 소 계 | 5,406,578 | 74.9% | ||

| 부동산 투자ㆍ개발 및 공급ㆍ임대업 등 | ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD |

기 타 | 26,820 | 0.4% |

| 소 계 | 26,820 | 0.4% | ||

| 객실판매, 식음료판매 및 서비스업 등 |

㈜조선호텔앤리조트 ㈜디디아이제이제이60위탁관리부동산투자회사 |

객실매출 | 47,280 | 0.6% |

| 식음료매출 | 49,278 | 0.7% | ||

| 레 저 | 22,669 | 0.3% | ||

| 기 타 | 47,025 | 0.7% | ||

| 소 계 | 166,252 | 2.3% | ||

| 식품, 외식, 음료, 주류판매 및 식자재납품 등 |

㈜신세계푸드, ㈜신세계엘앤비, ㈜에스씨케이컴퍼니 | 상품매출 | 1,152,180 | 16.0% |

| 기 타 | 4,261 | 0.0% | ||

| 소 계 | 1,156,441 | 16.0% | ||

| 건설업 및 서비스업 등 |

신세계건설㈜, 포항프라이머스프로젝트투자금융㈜, 이터널포항제삼차㈜, 에스이엔씨피닉스제일차㈜, 에스이엔씨피닉스제이차㈜, 에스이엔씨피닉스제삼차㈜ |

건 축 | 260,680 | 3.6% |

| 토 목 | 11,702 | 0.1% | ||

| 기 타 | 12,422 | 0.2% | ||

| 소 계 | 284,804 | 3.9% | ||

| IT서비스, IT유통 및 IT정보서비스 등 |

㈜신세계아이앤씨 | IT서비스 | 109,413 | 1.5% |

| IT유통 | 44,028 | 0.6% | ||

| IT정보서비스 | 13,806 | 0.2% | ||

| 소 계 | 167,247 | 2.3% | ||

| 식품, 의류 등 상품 | PK RETAIL HOLDINGS, INC. GOOD FOOD HOLDINGS, LLC, BRISTOL FARMS, INC., METROPOLITAN MARKET, LLC, NEW SEASONS MARKET, LLC, NEW LEAF COMMUNITY MARKETS, INC., SHAFER VINEYARDS, INC., STARFIELD PROPERTIES INC., ASIA LEGEND CAPITAL LIMITED |

상품매출 | 580,681 | 8.1% |

| 기 타 | 554 | 0.0% | ||

| 소 계 | 581,235 | 8.1% | ||

| 기타부문 및 내부거래제거 | (570,450) | (7.9%) | ||

| 합 계 | 7,218,927 | 100.0% | ||

- 전체 매출액에서 각 제품 또는 서비스가 차지하는 비율

: 본문 "II. 사업의 내용 > 4. 매출 및 수주상황"을 참조하시기 바랍니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (단위: 백만원) |

|

구 분 |

회사명 |

매입유형 |

품 목 |

용 도 |

매입액 |

주요매입처 |

특수관계 여부 |

| 유통업 | ㈜이마트 | 원재료 | 과일, 채소 등 | 상품제조용 | 63,794 | 농협, 직수입 외 | - |

| 원재료 | 우육, 돈육 등 | 상품제조용 | 59,228 | 축협, ㈜도드람푸드 외 | - | ||

| 식음료업 | ㈜신세계푸드 | 원재료 | 밀가루, 치즈, 크림 등 | 단체급식 및 외식사업용 | 87,634 | CJ제일제당㈜, ㈜조흥, 매일유업㈜ 등 | - |

| 원재료 | 수입과일, 국산과채과일 등 | 단체급식 및 외식사업용 | 40,877 | 제스프리인터내셔날코리아(유), 농업회사법인 팜팜㈜ 등 | - | ||

| 원재료 | 수입육, 액란, 대중연체류 등 | 단체급식 및 외식사업용 | 26,352 | ㈜한국푸드씨스템, 농업회사법인 조인㈜, ㈜일양푸드 등 | - | ||

| 원재료 | 수입연어, 수입과일 등 | 단체급식 및 외식사업용 | 42,758 | Hallard Leroy AS, PHILPACK 등 | - | ||

| ㈜에스씨케이컴퍼니 | 원재료 | 원두 | 상품제조용 | 35,359 | Starbucks Corporation | - | |

| 원재료 | 우유 | 상품제조용 | 13,281 | 서울우유협동조합 등 | - | ||

| 건설업 | 신세계건설㈜ | 원재료 | 레미콘 | 건축,토목공사용 | 12,974 | ㈜삼표산업, 아주산업㈜ 등 | - |

| 원재료 | 철근 | 건축,토목공사용 | 8,813 | 대한제강㈜ 등 | - | ||

| 원재료 | 형강 | 건축,토목공사용 | 6,203 | ㈜포스코인터내셔널, 현대제철㈜ 등 | - | ||

| 해외사업 | BRISTOL FARMS, INC. | 원재료 | 과일, 채소, 밀가루 등 | 상품제조용 | 1,032 | 유에스 푸드서비스, 네이처스 프로듀스 컴퍼니 등 | - |

나. 주요 원재료 가격변동추이

| (기준일 : 2025년 03월 31일) | (단위 : 원) |

| 구 분 | 회사명 | 품목 | 규격 | 단위 | 25년 1분기 | 24년 4분기 | 24년 3분기 | 24년 2분기 | 24년 1분기 | 23년 4분기 | 23년 3분기 | 23년 2분기 | 23년 1분기 | 22년 4분기 | 22년 3분기 | 22년 2분기 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 건설업 | 신세계 건설㈜ |

이형철근(고강) | HD 10mm | TON | 789,000 | 809,000 | 802,000 | 826,000 | 859,000 | 920,000 | 934,000 | 979,000 | 953,000 | 968,000 | 895,000 | 1,097,000 |

| 레미콘(경인) | 경인지역 (25-240-15) |

M3 | 91,400 | 93,700 | 93,700 | 93,700 | 93,700 | 88,700 | 88,700 | 88,700 | 84,500 | 80,300 | 80,300 | 80,300 | ||

| 시멘트 | 40kg | 백 | 5,300 | 5,700 | 5,700 | 5,700 | 5,700 | 5,500 | 5,500 | 5,500 | 5,500 | 5,100 | 5,100 | 5,100 | ||

| 아스콘 | 수도권, 표층(#78)기준 |

TON | 79,000 | 77,000 | 77,000 | 77,000 | 77,000 | 77,000 | 77,000 | 80,000 | 67,000 | 76,000 | 85,000 | 80,000 |

다. 영업용 설비 현황

(1) 국내설비 요약

| (기준일 : 2025년 03월 31일) | (단위 : 백만원, ㎡) |

| 구분 | 회사명 | 사업장명 | 토 지 | 건 물 | 합 계 | 비고 | |||

| 장부가액 | 임차면적 | 장부가액 | 임차면적 | 장부가액 | 임차면적 | ||||

| 유통업 | ㈜이마트 | 창동점 외 | 3,603,894 | 541,649 | 2,454,629 | 1,153,422 | 6,058,523 | 1,695,071 | 소유/임차 |

| ㈜에스에스지닷컴 | 본사 | - | - | - | 11,042 | - | 11,042 | 임차 | |

| ㈜더블유컨셉코리아 | 본사 | - | - | - | 2,744 | - | 2,744 | 임차 | |

| ㈜신세계프라퍼티 | 스타필드 코엑스몰 외 | - | - | - | 191,312 | - | 191,312 | 임차 | |

| ㈜스타필드고양 | 스타필드 고양점 | 188,626 | - | 416,397 | - | 605,023 | - | 소유 | |

| ㈜이마트24 | 센트럴시티 외 | - | - | - | 38,642 | - | 38,642 | 임차 | |

| ㈜지마켓 | 본사 | - | - | - | 25,954 | - | 25,954 | 임차 | |

| 호텔레저업 | ㈜조선호텔앤리조트 | 서울호텔 외 | 570,001 | - | 154,223 | 360,450 | 724,224 | 360,450 | 소유/임차 |

| ㈜디디아이제이제이60 위탁관리부동산투자회사 |

그랜드조선 제주 | 97,731 | - | 122,409 | - | 220,140 | - | 소유 | |

| 식음료업 | ㈜신세계푸드 | 삼성전자 패밀리홀 외 | - | - | - | 187,491 | - | 187,491 | 임차 |

| ㈜신세계엘앤비 | 청담점 외 | - | - | - | 10,183 | - | 10,183 | 임차 | |

| ㈜에스씨케이컴퍼니 | 비발디파크점 외 | - | 729,748 | - | 835,402 | - | 1,565,150 | 임차 | |

| 건설업 | 신세계건설㈜ | 기타 | - | - | 1,020 | - | 1,020 | - | 소유 |

| IT서비스업 | ㈜신세계아이앤씨 | 서울사무소 외 | 9,456 | - | 59,942 | 18,865 | 69,398 | 18,865 | 소유/임차 |

| 합계 | 4,469,708 | 1,271,397 | 3,208,620 | 2,835,507 | 7,678,328 | 4,106,904 | - | ||

| ※상세 현황은 '상세표-4. 국내설비 현황(상세)' 참조 |

(2) 해외설비 현황

| (기준일 : 2025년 03월 31일) | (단위 : ㎡) |

| 구 분 | 회사명 | 지점명 등 | 소재지 | 토 지 | 건 물 | 합 계 | 비 고 |

|---|---|---|---|---|---|---|---|

| 유통업 | ㈜이마트 | 동경사무소 | 일본 | - | 153 | 153 | 임차 |

| 호치민사무소 | 베트남 | - | 165 | 165 | 임차 | ||

| 상해사무소 | 중국 | - | 20 | 20 | 임차 | ||

| LA사무소 | 미국 | - | 230 | 230 | 임차 | ||

| 파리사무소 | 프랑스 | - | 13 | 13 | 임차 | ||

| 해외사업 | PK RETAIL HOLDINGS, INC. | 미국 | - | 2,635 | 2,635 | 임차 | |

| BRISTOL FARMS, INC. | 미국 | 18,413 | 64,268 | 82,681 | 임차/소유 | ||

| METROPOLITAN MARKET, LLC | 미국 | - | 30,947 | 30,947 | 임차 | ||

| NEW SEASONS MARKET, LLC | 미국 | - | 65,261 | 65,261 | 임차 | ||

| NEW LEAF COMMUNITY MARKETS, INC. | 미국 | - | 11,865 | 11,865 | 임차 | ||

| SHAFER VINEYARDS, INC. | 미국 | 2,465,914 | 5,029 | 2,470,943 | 소유 | ||

| 합 계 | 2,484,327 | 180,586 | 2,664,913 | - | |||

※ 주요 유형자산에 대한 객관적인 시가판단이 어려워 시가에 관한 정보는 기재를 생략합니다.

(3) 신규 지점 등의 신설 계획

| 구 분 | 회사명 | 점 포 명 | 개점(예정)시기 | 비 고 |

|---|---|---|---|---|

| 유통업 | ㈜이마트 | - 이마트 푸드마켓 고덕점 | 2025년 2분기 | - |

| 식음료업 | ㈜신세계푸드 | - SK텔레콤 판교, 신검단 로얄파크씨티, 쿠쿠홈시스 본사, 하나금융데이터센터, 강동그란츠리버파크 |

2025년 2분기 | 단체급식/외식 |

※ ㈜이마트24, ㈜에스씨케이컴퍼니, ㈜신세계엘앤비,

PK RETAIL HOLDINGS, INC., GOOD FOOD HOLDINGS, LLC, BRISTOL FARMS, INC.,

METROPOLITAN MARKET, LLC, NEW SEASONS MARKET, LLC,

NEW LEAF COMMUNITY MARKETS, INC.는 기업여건 및 시장상황에 따라 출점점포가 유동적이므로

기재하지 않았으며, 신세계건설㈜은 도급계약이 주된 영업으로 자체 설비의 신설계획이 없어

기재하지 않았습니다.

※ 상기 연도별 신규지점 신설 계획은 향후 기업여건에 따라 조정될 수 있습니다.

라. 기타 영업용 설비

| (기준일 : 2025년 03월 31일) | (단위: 백만원, ㎡) |

| 구 분 | 회사명 | 지 점 명 | 소 재 지 | 토 지 | 건 물 | 합계 | 비 고 | |||

|---|---|---|---|---|---|---|---|---|---|---|

| 장부가액 | 임차면적 | 장부가액 | 임차면적 | 장부가액 | 임차면적 | |||||

| 유통업 | ㈜이마트 | 미트센터 외 | 광주 외 | 83,849 | - | 103,998 | 162,095 | 187,847 | 162,095 | 임차/소유 |

| ㈜이마트24 | 양지물류센터 외 | 용인 외 | - | - | - | 159,378 | - | 159,378 | 임차 | |

| ㈜에스에스지닷컴 | 김포센터 외 | 김포 외 | 141,583 | - | 231,770 | - | 373,353 | - | 소유 | |

| ㈜더블유컨셉코리아 | 이천센터 외 | 이천 외 | - | - | - | 18,431 | - | 18,431 | 임차 | |

| ㈜지마켓 | 동탄물류센터 외 | 동탄 외 | - | - | - | 166,933 | - | 166,933 | 임차 | |

| 식음료업 | ㈜신세계푸드 | 이천공장 외 | 이천 외 | 37,857 | - | 100,818 | 97,373 | 138,675 | 97,373 | 임차/소유 |

| ㈜에스씨케이컴퍼니 | 덕평물류센터 외 | 이천 외 | - | - | - | 62,175 | - | 62,175 | 임차 | |

| 합 계 | 263,289 | - | 436,586 | 666,385 | 699,875 | 666,385 | - | |||

| ※상세 현황은 '상세표-5. 기타 영업용 설비(상세)' 참조 |

마. 설비의 신설ㆍ매입 계획 등

2025년 1분기 신규점 출점, 기존점 보완, 물류센터 등 시설투자에 2,684억 원을 사용하였습니다. 2025년 시설투자는 미래 인프라 구축, 복합쇼핑몰 개발, 물류설비 증설, 시스템 개선 및 구축 등 사업 경쟁력 강화를 위하여 투자할 예정입니다.

(1) 진행 중인 투자

| (단위 : 억원) |

| 사 업 부 문 | 회사명 | 투자 대상자산 | 투자효과 | 당기 투자액 | 비 고 |

| 유통업 | ㈜이마트 | 신규점 기존점 보완 |

- 고객의 소비문화 향상에 기여 - 성장 재원 확보 및 미래 인프라 구축 - 점포환경 개선 및 경쟁력 강화 |

1,076 | 지배회사 |

| ㈜이마트24 | 신규점, 물류센터 기존점 보완 |

- 다점포화로 고객의 소비편의 기여 - 프랜차이즈시스템 고도화 - 물류설비 증설로 다점포화 대응 |

179 | 주요종속회사 | |

| ㈜에스에스지닷컴 ㈜더블유컨셉코리아 |

시스템 개선 물류센터 |

- 물류설비 증설을 통한 경쟁력 강화 - 플랫폼 구조개선 및 프로그램 고도화 |

118 | 주요종속회사 | |

| ㈜신세계프라퍼티 ㈜스타필드청라 ㈜스타필드고양 |

복합쇼핑몰 | - 리뉴얼 및 복합쇼핑몰 개발 | 447 | 주요종속회사 | |

| ㈜지마켓 ㈜에메랄드에스피브이 아폴로코리아㈜ |

시스템 구축 서버 증설 |

- 경쟁력 강화를 위한 시스템 구축 및 서버증설 | 12 | 주요종속회사 | |

| 부동산업 | ㈜신세계동서울피에프브이 ㈜신세계화성 에스피남양주별내피에프브이㈜ 캡스톤APAC전문투자형 사모투자신탁 2호 DA VINCI HOLDCO PTE. LTD |

부동산 | - 부지확보 및 부동산개발 | 224 | 주요종속회사 |

| 호텔레저업 | ㈜조선호텔앤리조트 ㈜디디아이제이제이60위탁관리부동산투자회사 |

기존점 보완 신규시설 |

- 호텔 객실, 식음업장 및 외부사업장 보수 - 정보보안 강화 및 소프트웨어 개선 - 레저 신규시설 취득 |

87 | 주요종속회사 |

| IT서비스업 | ㈜신세계아이앤씨 | 시스템구축 데이터센터 전기차충전소 설비 |

- 시스템 구축 및 설비 투자를 통한 장기적 수익기반 구축 |

127 | 주요종속회사 |

| 식음료업 | ㈜신세계푸드 | 시스템 개발 신규점 및 기존점 보완 |

- 운영시스템 고도화로 효율성 증가 - 신규 사업장 출점으로 매출 증대 - 기존점 환경개선 및 공장시설 보완 |

46 | 주요종속회사 |

| ㈜신세계엘앤비 | 신규점 기존점 보완 |

- 신규점 출점으로 유통망 확대 - 기존점 설비 보완 |

2 | 주요종속회사 | |

| ㈜에스씨케이컴퍼니 |

신규점 시스템 개선 |

- 신규점 출점 및 기존점 환경 개선 - 시스템 개선을 통한 경쟁력 강화 |

242 | 주요종속회사 | |

| 해외사업 | PK RETAIL HOLDINGS, INC. GOOD FOOD HOLDINGS, LLC BRISTOL FARMS, INC. METROPOLITAN MARKET, LLC NEW SEASONS MARKET, LLC NEW LEAF COMMUNITY MARKETS, INC. SHAFER VINEYARDS, INC. STARFIELD PROPERTIES INC. ASIA LEGEND CAPITAL LIMITED |

신규점 기존점 보완 |

- 점포 확장 및 환경개선을 통한 수익성 확보 | 124 | 주요종속회사 |

| 합 계 | 2,684 | ||||

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 백만원) |

| 구 분 | 회 사 명 | 주요품목 | 매출형태 | 제15기 1분기 | 제14기 | 제13기 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 구성비 | 매출액 | 구성비 | 매출액 | 구성비 | ||||

| 유통업 | ㈜이마트 ㈜이마트24 ㈜에스에스지닷컴 ㈜신세계프라퍼티 ㈜스타필드청라 ㈜스타필드고양 ㈜지마켓 ㈜에메랄드에스피브이 아폴로코리아㈜ ㈜더블유컨셉코리아 |

식품 등 | 상품매출 | 4,785,891 | 66.3% | 18,940,601 | 65.3% | 19,660,245 | 66.7% |

| 기 타 | 620,687 | 8.6% | 2,414,895 | 8.3% | 2,331,002 | 7.9% | |||

| 소 계 | 5,406,578 | 74.9% | 21,355,496 | 73.6% | 21,991,247 | 74.6% | |||

| 부동산업 | ㈜신세계동서울피에프브이 ㈜신세계화성 에스피남양주별내피에프브이㈜ 캡스톤APAC전문투자형 사모투자신탁 2호 DA VINCI HOLDCO PTE. LTD |

부동산 등 | 기 타 | 26,820 | 0.4% | 60,726 | 0.2% | 45,645 | 0.2% |

| 소 계 | 26,820 | 0.4% | 60,726 | 0.2% | 45,645 | 0.2% | |||

| 호텔레저업 | ㈜조선호텔앤리조트 ㈜디디아이제이제이60위탁관리부동산투자회사 |

객실판매 및 서비스업 등 |

객실매출 | 47,280 | 0.6% | 228,233 | 0.8% | 203,347 | 0.7% |

| 식음료매출 | 49,278 | 0.7% | 210,002 | 0.7% | 208,203 | 0.7% | |||

| 레 저 | 22,669 | 0.3% | 94,969 | 0.3% | 87,191 | 0.3% | |||

| 기 타 | 47,025 | 0.7% | 174,507 | 0.6% | 153,047 | 0.5% | |||

| 소 계 | 166,252 | 2.3% | 707,711 | 2.4% | 651,788 | 2.2% | |||

| 식음료업 | ㈜신세계푸드 ㈜신세계엘앤비 ㈜에스씨케이컴퍼니 |

식음사업 및 식자재납품 등 |

상품매출 | 1,152,180 | 16.0% | 4,772,035 | 16.4% | 4,571,504 | 15.5% |

| 기 타 | 4,261 | 0.0% | 15,657 | 0.1% | 12,095 | 0.1% | |||

| 소 계 | 1,156,441 | 16.0% | 4,787,692 | 16.5% | 4,583,599 | 15.6% | |||

| 건설업 | 신세계건설㈜ 포항프라이머스프로젝트투자금융㈜ 이터널포항제삼차㈜ 에스이엔씨피닉스제일차㈜ 에스이엔씨피닉스제이차㈜ 에스이엔씨피닉스제삼차㈜ |

건설업 및 서비스업 등 |

건 축 | 260,680 | 3.6% | 907,215 | 3.1% | 1,375,712 | 4.7% |

| 토 목 | 11,702 | 0.1% | 41,667 | 0.2% | 34,605 | 0.1% | |||

| 기 타 | 12,422 | 0.2% | 62,621 | 0.2% | 5,120 | 0.0% | |||

| 소 계 | 284,804 | 3.9% | 1,011,503 | 3.5% | 1,415,437 | 4.8% | |||

| IT서비스업 | ㈜신세계아이앤씨 | IT서비스 등 | IT서비스 | 109,413 | 1.5% | 374,401 | 1.3% | 338,963 | 1.2% |

| IT유통 | 44,028 | 0.6% | 187,896 | 0.6% | 216,850 | 0.7% | |||

| IT정보서비스 | 13,806 | 0.2% | 51,430 | 0.2% | 48,077 | 0.1% | |||

| 소 계 | 167,247 | 2.3% | 613,727 | 2.1% | 603,890 | 2.0% | |||

| 해외사업 | PK RETAIL HOLDINGS, INC. GOOD FOOD HOLDINGS, LLC BRISTOL FARMS, INC. METROPOLITAN MARKET, LLC NEW SEASONS MARKET, LLC NEW LEAF COMMUNITY MARKETS, INC. SHAFER VINEYARDS, INC. STARFIELD PROPERTIES INC. ASIA LEGEND CAPITAL LIMITED |

식품 등 | 상품매출 | 580,681 | 8.1% | 2,252,367 | 7.8% | 2,026,520 | 6.9% |

| 기 타 | 554 | 0.0% | 2,316 | 0.0% | 2,529 | 0.0% | |||

| 소 계 | 581,235 | 8.1% | 2,254,683 | 7.8% | 2,029,049 | 6.9% | |||

| 기타부문 및 내부거래제거 | (570,450) | (7.9%) | (1,770,641) | (6.1%) | (1,848,407) | (6.3%) | |||

| 합 계 | 7,218,927 | 100.0% | 29,020,897 | 100.0% | 29,472,248 | 100.0% | |||

※ 기타부문은 주요종속회사를 제외한 종속회사의 재무현황 및 내부거래 등 조정 내역입니다.

※ ㈜이마트에브리데이 흡수합병(합병기일 24.06.30)에 따라 유통업 부문에는 ㈜이마트에브리데이의 합병 전 실적이 포함되어 있습니다.

나. 국내ㆍ외 매출 내역

| (단위 : 백만원) |

| 구 분 | 제15기 1분기 | 제14기 | 제13기 | 비 고 | ||||

|---|---|---|---|---|---|---|---|---|

| 금 액 | 구성비 | 금 액 | 구성비 | 금 액 | 구성비 | |||

| ㈜이마트 | 수 출 | 14,685 | 0.3% | 54,200 | 0.3% | 49,098 | 0.2% | - |

| 내 수 | 4,244,555 | 84.2% | 15,515,432 | 79.0% | 15,092,775 | 74.9% | - | |

| 소 계 | 4,259,240 | 84.5% | 15,569,632 | 79.3% | 15,141,873 | 75.1% | - | |

| ㈜이마트 에브리데이(*) |

수 출 | 0 | 0.0% | 0 | 0.0% | 157 | 0.0% | - |

| 내 수 | 0 | 0.0% | 705,611 | 3.6% | 1,407,207 | 7.0% | - | |

| 소 계 | 0 | 0.0% | 705,611 | 3.6% | 1,407,364 | 7.0% | - | |

| ㈜더블유컨셉코리아 | 수 출 | 5,105 | 0.1% | 18,682 | 0.1% | 15,338 | 0.1% | - |

| 내 수 | 22,088 | 0.4% | 98,173 | 0.5% | 127,219 | 0.6% | - | |

| 소 계 | 27,193 | 0.5% | 116,855 | 0.6% | 142,557 | 0.7% | - | |

| ㈜신세계푸드 | 수 출 | 140 | 0.0% | 989 | 0.0% | 637 | 0.0% | - |

| 내 수 | 353,510 | 7.0% | 1,520,361 | 7.7% | 1,472,783 | 7.3% | - | |

| 소 계 | 353,650 | 7.0% | 1,521,350 | 7.7% | 1,473,420 | 7.3% | - | |

| ㈜신세계 아이앤씨 |

수 출 | 197 | 0.0% | 4,099 | 0.0% | 3,614 | 0.0% | - |

| 내 수 | 167,050 | 3.3% | 609,628 | 3.1% | 600,276 | 3.0% | - | |

| 소 계 | 167,247 | 3.3% | 613,727 | 3.1% | 603,890 | 3.0% | - | |

| ㈜지마켓 | 수 출 | 2,213 | 0.0% | 11,790 | 0.1% | 14,246 | 0.1% | - |

| 내 수 | 198,416 | 3.9% | 949,433 | 4.8% | 1,182,420 | 5.9% | - | |

| 소 계 | 200,629 | 3.9% | 961,223 | 4.9% | 1,196,666 | 6.0% | - | |

| ㈜신세계엘앤비 | 수 출 | 0 | 0.0% | 752 | 0.0% | 771 | 0.0% | - |

| 내 수 | 40,864 | 0.8% | 165,522 | 0.8% | 179,865 | 0.9% | - | |

| 소 계 | 40,864 | 0.8% | 166,274 | 0.8% | 180,636 | 0.9% | - | |

| 합 계 | 5,048,823 | 100.0% | 19,654,672 | 100.0% | 20,146,406 | 100.0% | - | |

(*) 흡수합병(합병기일 24.06.30) 이전까지의 실적입니다.

다. 판매경로 및 판매방법 등

■ 유통업 부문

[ ㈜이마트 ]

(1) 판매조직

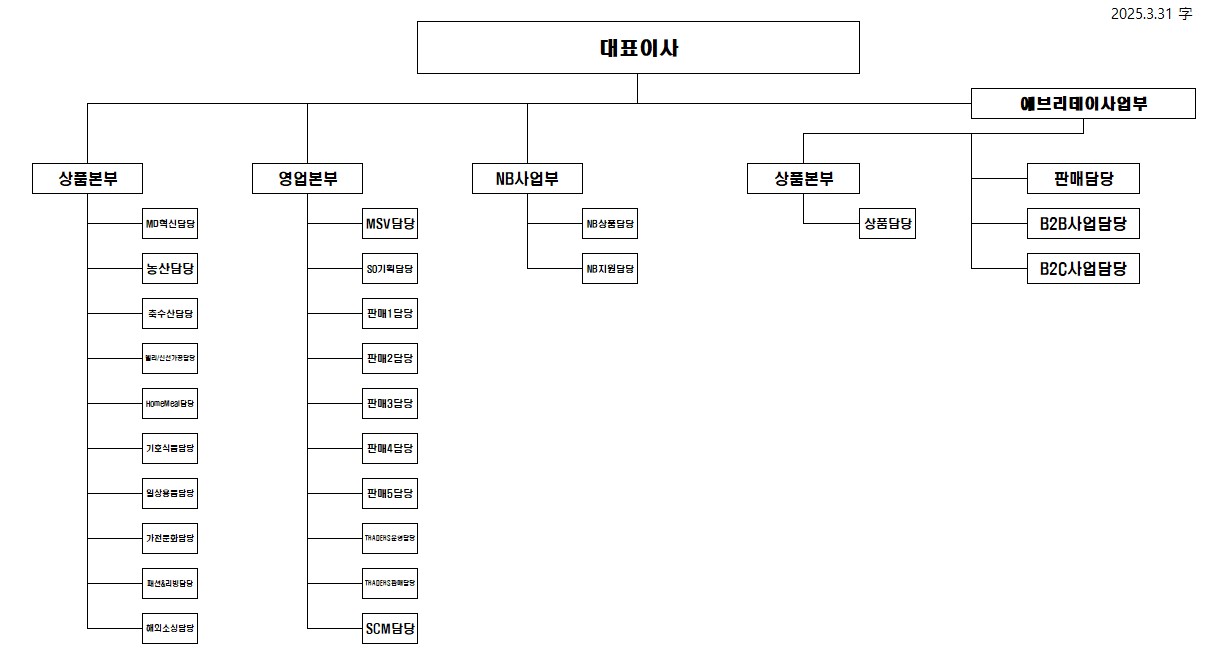

|

|

판매조직도 |

(2) 판매경로 : 생산자 ⇒ 이마트 ⇒ 소비자

(3) 판매 방법 및 조건

대면판매 및 온라인 쇼핑몰을 통한 상품 판매를 주 판매방법으로 하고 있으며 소비자가 현금, 상품권, 신용카드 등으로 결제합니다. 신용카드 결제는 신용카드 회사에 대금을 청구한 날부터 1~2일(영업일 기준) 이내에 회사 계좌로 입금되고 있습니다. 또한, 회사는 해외거래처와 상품 수출 판매를 진행하고 있습니다.

| [2025.01.01 ~ 2025.03.31 기준] | (단위 : %) |

| 결제형태 | 현 금 | 카 드 | 상 품 권 |

|---|---|---|---|

| 비 율 | 5.3 | 81.5 | 13.2 |

(4) 판매전략

| 항 목 | 세부 실천내용 |

|---|---|

| 시장 점유율 확대 | ㆍ상품경쟁력 강화: 통합매입 성과창출 및 가격 경쟁력 확보 ㆍ마케팅 혁신: 고객 커뮤니케이션, 디지털 마케팅 강화 ㆍ신규 부지 추가 확보 및 신규점 출점 |

| 점포운영 혁신 | ㆍ리뉴얼 및 푸드마켓 확대: 그로서리 중심의 몰타입 전환, EDLP 구현 매장 전개 ㆍ에브리데이 프랜차이즈 본격화: 지속가능 성장을 위한 수익모델 확립 |

| 비용 및 자산효율화 | ㆍ부서 기능통합 등 조직최적화로 생산효율성 증대 ㆍ점포 자산 효율성 제고 |

[ ㈜이마트24 ]

(1) 판매조직

2025년 3월 31일 현재 기준 총 6,161개점의 점포를 운영하고 있으며, 이 중 가맹점은 6,114개점, 직영점은 47개점 입니다.

(2) 판매경로

생산자 ⇒ ㈜이마트24 ⇒ 소비자

(3) 판매방법

대면판매를 주 판매방법으로 하고 있으며 소비자가 현금, 상품권, 신용카드 등으로 결제합니다.

| [2025.01.01 ~ 2025.03.31 기준] | (단위 : %) |

| 결제형태 | 현 금 | 카 드 | 상 품 권 |

|---|---|---|---|

| 비 율 |

15.2 |

84.5 |

0.3 |

(4) 판매전략

|

항 목 |

세부 실천내용 |

|---|---|

|

핵심경쟁력 강화 |

ㆍPB상품 등 차별화 상품 집중 육성 : 노브랜드 도입 및 안정화, 도입점 확대 |

|

사업 혁신 |

ㆍ온라인 강화 : 사전예약주문, 배달서비스 등 온라인 경쟁력 강화 |

[ ㈜에스에스지닷컴 ]

(1) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 영업본부 내 영업전략담당, 그로서리담당, 패션&뷰티담당, 라이프&컬쳐담당, SCM담당, 마케팅담당을 운영하고 있습니다.

(2) 판매경로

생산자 ⇒ SSG.COM ⇒ 소비자

(3) 판매 방법 및 조건

PC, 모바일 등의 매체를 통해 고객에게 직접 상품 정보를 제공하고, 해당 매체를 통해 주문을 접수한 후, 결제가 완료되면 택배회사를 통해 상품을 배송합니다. 구매한 고객은 PC, 모바일 등의 매체를 통해 신용카드 결제, 실시간 계좌이체 등의 방식으로 상품대금을 결제합니다.

| 구분 | 매출유형 | 품 목 | 구 분 | 판매경로 |

| 온라인 | 마트상품 | 마트진열 상품 | 내수 | 온라인사이트내 판매 |

| 온라인상품 | 직매입/직소싱 상품 | 내수 | 온라인사이트내 판매 | |

| 수수료 | 판매위수탁 상품 | 내수 | 온라인사이트내 판매 | |

| 기타 | 제휴 및 광고 등 | 내수 | 사이트내 배너광고 등 |

(4) 판매전략

회사는 성장성을 유지하는 한편 사업구조의 개선 및 고객지향적 서비스 구축을 통한 지속적인 발전을 모색하고 있습니다. 고객 최적화를 위한 플랫폼 개편으로 백화점관과 신세계몰을 리뉴얼하였으며 그로서리몰을 통합하여 고객 편의성을 강화하고 플랫폼의 경쟁력을 높이는데 주력하였습니다. 또한 ‘One Digital Universe’의 기반 구축을 위하여 지마켓 스마일 프레시 장보기 입점, W컨셉과의 상호 연동을 통한 상품 구성 강화 및 고객유치 증대와 같은 관계사와의 시너지 창출을 적극 추진하였습니다. 또한 랜더스데이·빅스마일데이·쓱데이 등 대형 프로모션, 맛과 트렌드에서 엄선된 식품을 큐레이션 한 ‘미식관’ 등 최신 트렌드와 변화하는 고객의 니즈에 입각한 마케팅 및 UI/UX 개편 활동으로 고객의 즐겁고 유익한 쇼핑환경 구축을 위해 노력하고 있습니다.

[ ㈜더블유컨셉코리아 ]

(1) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 상품기획담당 내 10개팀, 사업기획담당 내 5개팀을 운영하고 있습니다.

(2) 판매경로

생산자 ⇒ ㈜더블유컨셉코리아 ⇒ 소비자

(3) 판매 방법 및 조건

PC, 모바일 등의 매체를 통해 고객에게 직접 상품 정보를 제공하고, 해당 매체를 통해 주문을 접수한 후, 결제가 완료되면 택배회사를 통해 상품을 배송하며, 구매한 고객은 PC, 모바일 등의 매체를 통해 신용카드 결제, 무통장 입금 등의 방식으로 상품대금을 결제합니다.

|

구분 |

매출유형 |

품 목 |

구 분 |

판매경로 |

|

오프라인 |

오프라인상품 |

매장진열 상품 |

내수 |

오프라인 매장내 판매 |

| 온라인 |

온라인상품 |

직매입/직소싱 상품 |

내수/수출 |

온라인사이트 내 판매 |

|

수수료 |

판매위수탁 상품 |

내수 |

온라인사이트 내 판매 |

|

|

기타 |

제휴 및 광고 등 |

내수 |

사이트내 배너광고 등 |

(4) 판매전략

상품의 탐색과 검색 영역이 구매결정에 영향을 미치는 목적형 플랫폼입니다. 오픈 마켓과 달리 플랫폼의 프론트 영역인 전시영역의 고도화를 통해 당사의 장점인 많은 브랜드들을 효율적으로 노출하기 위해 노력하고 있습니다. 또한 국내 패션 플랫폼에서의 리더십 강화를 위해 다양한 사업자와의 제휴 확대 및 대고객 커뮤니케이션 강화, 신규 카테고리 육성, 그룹사 시너지 제고 등을 통해 소비자들에게 차별화된 상품, 컨텐츠, 서비스를 제공하고 있습니다

[ ㈜지마켓 ]

(1) 판매경로

판매자⇒ 주식회사 지마켓⇒ 구매자

(2) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 영업본부 내 7개 담당, 39개팀을 운영하고 있습니다.

(3) 판매 방법 및 조건

온라인 쇼핑몰을 통한 상품 판매를 주 판매방법으로 하고 있으며 구매자가 현금, 신용카드 등으로 결제합니다.

| [2025.01.01 ~ 2025.03.31 기준] | (단위 : %) |

| 결제형태 | 현 금 | 카 드 | 상 품 권 |

|---|---|---|---|

| 비 율 |

12.2 |

82.5 |

5.3 |

(4) 판매전략

높아져 가는 고객의 비대면 서비스 수준에 부응해 나가는 한편, 전자상거래 시장의 핵심 성공요인인 가격경쟁력 강화 및 고객편의성 증대, 상품구색 확대를 통해 시장에서의 선도적 위치를 강화하고자 노력하고 있습니다. 가격경쟁력 강화를 위하여 AI 기술을 활용하여 쿠폰발급의 효용성과 효과성을 증대하고, 고객 편의성 증대를 위해 통합 장보기 서비스인 이마트몰 도입과 쿠폰 적용가 자동적용, 가격비교 시스템 정확도 향상, 고객 구매경로 기반의 맞춤형 혜택 제공 등을 추진하고 있습니다. 또한 많은 판매자들이 쉽고 빠르게 상품을 판매할 수 있도록 판매자 지원/육성 프로그램 도입과 판매자 플랫폼 통합 및 브랜드 전용샵, 판매툴 고도화를 추진 중입니다.

[ ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양 ]

(1) 판매경로

(사)한국무역협회로부터 임차한 부동산 1개 (스타필드 코엑스몰점), ㈜이마트로부터 임차한 부동산 3개(스타필드시티 위례점, 부천점, 명지점) 및 이지스 제210호전문투자형사모부동산투자회사로부터 임차한 부동산 1개(더샵스앳센터필드)에서 수취한 임대료를 매출(영업수익)의 근간으로 합니다. 또한 ㈜스타필드고양은 소유 중인 부동산을 임대하여 임대료를 수취하고 있습니다.

(2) 판매 방법 및 조건

㈜신세계프라퍼티의 임대 조건은 책임임대차(Master lease)구조로 책임임차인으로서 회사가 보유한 부동산 전체 및 일부를 임대하여, 고정적인 임대료를 수취합니다. ㈜스타필드고양은 보유중인 부동산을 임대하여 임대수익을 거두고 있습니다.

(3) 판매 전략

복합쇼핑몰 개발 및 운영을 통한 임대료를 매출의 근간으로 하여 부동산 개발 및 컨설팅, 자산관리서비스 등 고객이 즐길 수 있는 새로운 라이프스타일을 제시합니다.

■ 부동산업 부문 : ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD

(1) 판매경로

역삼 센터필드 빌딩 투자 펀드를 통해 수취한 배당수익, 동서울터미널 운영으로 발생하는 임대료 및 수수료 등을 매출(영업수익)의 근간으로 합니다.

(2) 판매 전략

경기침체와 투자 심리가 둔화된 시장에서 개발 다각화 및 선진적 부동산 자산관리를 통해 경쟁력 강화와 장기적인 신규수익원 창출을 위한 다양한 방안을 모색하고 있습니다.

■ IT서비스업 부문 : ㈜신세계아이앤씨

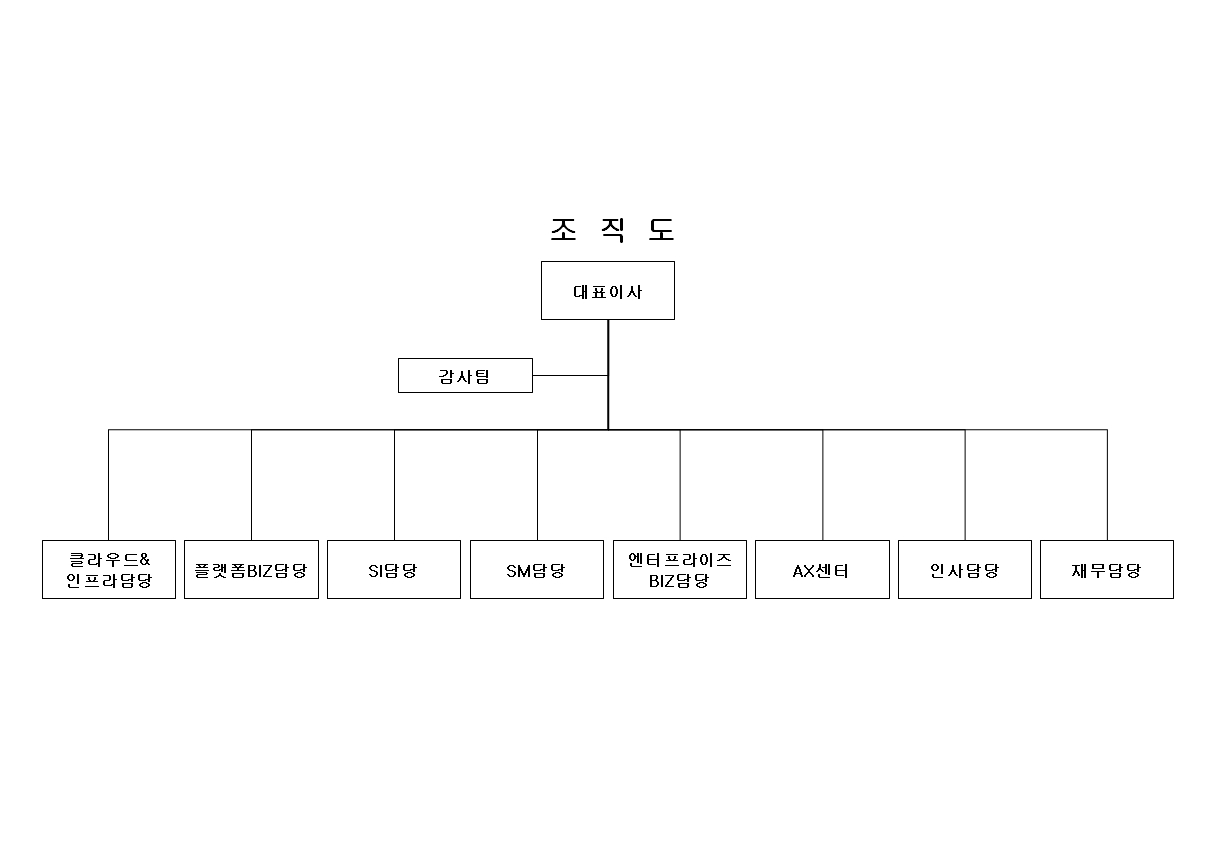

(1) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 클라우드&인프라담당, 플랫폼BIZ담당, SI담당, SM담당, 엔터프라이즈BIZ담당을 운영하고 있습니다.

(2) 판매경로

| 매출유형 | 구분 | 판매경로 |

|---|---|---|

| IT서비스 | 국내 | 본사 개발팀에 의한 시스템 개발/운영 본사 영업팀에 의한 직접수주 |

| IT유통 | 국내 | 할인점 등 유통채널을 통한 상품 판매 |

| IT정보서비스 | 국내 | 본사 영업팀 및 인터넷기반 IT서비스 공급 |

(3) 판매방법

㈜신세계아이앤씨의 매출은 용역과 상품매출로 이루어지고 있습니다.

- 용역매출 : 용역제공에 대한 대금회수는 1~3개월 사이에 현금 및 어음으로

결제되며 현금과 어음의 비율은 약 82:18 정도입니다.

어음의 경우 만기는 정규 지급일 이후 최장 88일입니다.

- 상품매출 : 상품판매에 대한 대금회수는 1~3개월 사이에 현금 및 어음으로

결제되며, 현금과 어음의 비율은 약 82:18 정도입니다.

어음의 경우 만기는 정규 지급일 이후 최장 88일입니다.

(4) 판매전략

㈜신세계아이앤씨는 다음과 같은 방법을 통하여 효율적 판매증진을 꾀하고 있습니다.

① 수주/개발 경험을 바탕으로 한 영업팀의 직접영업

② 이마트, 백화점 등 대형 유통사를 통한 판매

③ 전략적 제휴업체들과의 공동영업

④ Channel사를 선정하여 전국 판매망 구축

⑤ 신상품 발표세미나 개최

⑥ 포털 등 온라인 광고 및 판촉행사

(5) 수주현황

본 보고서 기준일 현재 진행중인 총 수주의 잔고는 65,267백만원입니다.

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 신세계그룹 시스템 구축 등 | - | - | - | 95,618 | - | 56,459 | - | 39,159 |

|

대외부문 시스템 구축 등 |

- | - | - | 26,280 | - | 22,546 | - | 3,734 |

| 신세계그룹 관계사 IBS 공사 | - | - | - | 16,412 | - | 6,588 | - | 9,824 |

| 대외부문 IBS 공사 | - | - | - | 14,373 | - | 1,823 | - | 12,550 |

| 합계 | - | 152,683 | - | 87,416 | - | 65,267 | ||

※ 세부 수주 내용은 당사 및 고객사의 영업기밀에 해당할 가능성이있어, 주요 항목별로 분류하여 합산

기재하였습니다.

■ 호텔레저업 부문 : ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사

(1) 판매조직

호텔 부문은 객실, 연회 및 식음 판촉을 위한 객실팀, 식음팀, 조리팀, 연회팀, 마케팅팀(판촉팀)을 두고 있으며 마케팅팀을 통해 판촉활동을 지원하고 있습니다. 레저 부문은 레저 운영 사업 판촉을 위한 개발기획팀 산하 마케팅 파트를 통하여 판촉활동을 지원하고 있습니다.

(2) 판매경로 및 전략

① 호텔부문

Marriott Reservations System을 통해서 주로 Marriott 개인회원 및 법인 회원의 예약을 받고 있으며, 해외 OTA(Online Travel Agency)를 통한 고객 유입도 지속적으로 확대하고 있습니다. 객실예약파트를 통해 국내예약을 수행하고 있으며, 일부 단체관광객은 국내여행사(Inbound Travel Agency)를 통해 판매를 하고 있습니다.

② 식음료 및 기타 부문

식음료 주고객은 객실을 이용하는 고객층과 국내 내수고객으로 구성되어 있으며, 식음팀에서 다양한 식음료 프로모션을 통해 차별화된 서비스를 제공하고 있습니다.

골프장의 유형은 크게 회원제와 대중제로 분류됩니다. 회원제는 운영 회사가 회원들에게 입회비를 예탁 받고 회원들에게 우선적인 이용기회를 부여하는 제도이고, 대중제는 불특정 다수의 골퍼들에게 균등한 기회를 부여하는 제도입니다. 골프장은 정회원 구좌수 유지와 비회원 내장객 수를 유지하기 위한 다양한 판촉 활동을 하고 있습니다.

전체 사업부문의 생산품 판매는 내수용이며, 제품의 유통기한이 법으로 정해져 있어 직판을 원칙으로 하고 있습니다. 대금은 외화 및 원화 현금, 카드, 상품권 등으로 회수하고 있습니다.

회사는 기존 판매방식에 그치지 않고 합리적인 내부시스템의 도입, 다양한 판매경로 확보, 질적 부문을 해치지 않는 효과적인 비용절감과 새로운 마케팅 기법을 통한 실속경영으로 매출신장을 기대하고 있습니다.

■ 식음료업 부문 : ㈜신세계푸드

(1) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 제조서비스 부문 내 11개팀, 매입유통 부문 내 11개팀을 운영하고 있습니다.

(2) 판매경로 등

| 구 분 | 국내ㆍ외 시장 | 판매 경로 및 방법 |

|---|---|---|

| 제조서비스 | 국 내 | 고객사 식당 등을 통한 판매 대형마트 등의 외부 점포를 통한 판매 직영 및 가맹을 통한 판매 |

| 매입유통 | 국내ㆍ국외 | 고객사의 주문을 통한 식자재 및 HMR 제품 판매 이커머스를 통한 식자재 및 HMR 제품 판매 |

(3) 판매전략

| 사업 부문 | 영업 전략 |

|---|---|

| 제조서비스 | 1. 식재의 기본 활용/소비 2. 품질 및 효율 중심의 운영 및 현장인력 효율화(전처리 활용) 3. 인지도 및 대형사업장 위주의 선별 수주/운영 4. 가맹 등을 통한 매장운영 전개 |

| 매입유통 | 1. 일반 식재유통(일반급식/학교/레스토랑/체인 등), 특수사업장 식재공급 (호텔 등) 2. PL 및 NB 제품 자체 가공, 소분, 소매 상품영업 집중육성 3. 대형마트 신선식품 전략적 공급 4. 일반 도매/소매 시장 공급 5. 이커머스 등 온라인 판매 다변화 |

■ 식음료업 부문 : ㈜신세계엘앤비

(1) 판매조직

영업담당 내 5개의 팀이 판매를 담당하고 있으며, 도매판매는 유통1,2팀, ON영업1,2팀이, 직영점을 통한 소매 판매는 직영점운영팀이 담당하고 있습니다. 25년 3월 현재 서울수도권 지역에 52개점, 그밖의 지역에 9개점의 직영점을 운영하고 있습니다.

(2) 판매경로 등

생산자 → ㈜신세계엘앤비 → 소비자

(3) 판매방법

소비자 대면판매를 주 판매방법으로 하고 있으며 소비자가 현금, 상품권, 신용카드 등으로 결제합니다.

(4) 판매전략

소비 트렌드에 맞춘 영업전략과 와인 및 세계의 다채로운 주류를 합리적인 가격으로 제공함으로써 고객만족을 위해 노력하고 있습니다. 또한 주류전문 매장인 “Wine&More”의 지속적인 출점과 사업영역을 확장하여 당사의 상품과 브랜드를 알리고 있습니다. 향후 주류 규제 개선 등으로 변화될 주류시장에 선제적으로 대응함으로써 판매경쟁력을 확보할 예정입니다.

■ 식음료업 부문 : ㈜에스씨케이컴퍼니

(1) 판매조직

2025년 3월 31일 현재 판매활동을 지원하기 위해 운영담당 내 14개팀, 운영지원담당 내 1개팀, 기획담당 내 2개팀, 마케팅담당 내 1개팀을 운영하고 있습니다.

(2) 판매경로

|

구분 |

판매 경로 |

|

음료 |

- 매장에서 직접 제조 후 대면 판매 |

|

상품(푸드, MD) |

- 공급업자를 통한 상품 소싱 후 매장에서 판매 또는 자사 APP 또는 타사 배달 APP 주문 후 고객에게 배달 - 온라인 사이트(자사 APP, 제휴 온라인몰 등)에서 판매 |

(3) 판매 방법 및 조건

회사는 매장을 통한 판매를 주 판매방법으로 하고 있으며, 대면 주문(POS) 또는 비대면 온라인주문(사이렌오더) 등을 통해 주문을 접수하고 있습니다. 또한 자사 온라인 판매 채널과 제휴 온라인몰 등을 통해 상품을 판매하고 있으며, 소비자는 현금, 신용카드, 상품권, 선불충전카드(스타벅스 카드) 등으로 결제하고 있습니다.

(4) 판매전략

다양한 마케팅 프로모션 및 시즌별 새로운 제상품 등을 출시하여 고객들에게 보다 많은 선택권과 가치를 부여하고자 노력 중이며, 이를 위해 철저한 시장조사 등의 활동을 상시 병행하고 있습니다. SR(스타벅스 리워드) 정책을 운영하여 음료 쿠폰을 리워드로 제공하는 등 고객 만족을 위해 노력하고 있으며, 매장 외 디지털 등 다양한 판매채널을 활용하여 고객의 브랜드 경험 확대 및 상품 판매 경쟁력을 확보해 나갈 예정입니다.

■ 건설업 부문

[ 신세계건설㈜, 포항프라이머스프로젝트투자금융㈜, 이터널포항제삼차㈜, 에스이엔씨피닉스제일차㈜, 에스이엔씨피닉스제이차㈜, 에스이엔씨피닉스제삼차㈜ ]

(1) 수주 및 판매조직

2025년 3월 31일 현재 영업팀 포함 4개팀이 수주관련 업무를 담당하고 있습니다.

(2) 수주전략

(가) 공공공사

- 선택과 집중으로 수익성 있는 공사 선별 수주

- 프로젝트 계획단계부터 치밀한 입찰전략 수립으로 수주 성공률 극대화

- 견적 역량 강화로 수익성 전제된 프로젝트 수주

(나) 민간도급

- 사업성 검토를 통한 복합개발 사업추진

- 신규 상품 및 사업구도 개발을 통한 경쟁우위 확보

- 발주처 다변화, 신사업영역 개척을 통한 사업 다각화

(다) 주택공사

- 시장 불확실성 확대에 따른 사업 전단계에서의 Risk 관리 강화

- 고객 맞춤형 상품개발 및 브랜드 마케팅 적극 추진으로 경쟁력 확보

(3) 판매전략

- 프로젝트별 / 지역별 면밀한 시장동향 파악 및 고객 니즈에 맞춘 맞춤형 상품 구성

- 통계자료 등 활용한 시장 예측 및 분석기능 강화

- 지역 및 PJT 특성 등 고려한 최적 분양가 선정 및 판매조건 결정

(4) 주요 매출처별 매출현황

| (기준일 : 2025년 01월 01일 ~ 2025년 03월 31일) | (단위 : 백만원, %) |

| 주요거래처 | 금액 | 비율 |

| ㈜스타필드청라 | 37,787 | 13.78 |

| ㈜신세계 | 36,014 | 13.13 |

| 지엘옥정피에프브이㈜ |

35,938 | 13.11 |

| 기타 | 164,448 | 59.98 |

| 합 계 | 274,187 | 100.0 |

※ 2025년 1분기 신세계건설 매출액의 10%인 27,419백만원 이상에 해당하는 주요거래처 현황입니다.

※ 당사의 주요 사업지역은 국내입니다. 따라서 지역별 손익자료는 별도로 공시하지 않습니다.

■ 해외사업 부문

[ PK RETAIL HOLDINGS, INC., GOOD FOOD HOLDINGS, LLC,

BRISTOL FARMS, INC., METROPOLITAN MARKET, LLC,

NEW SEASONS MARKET, LLC, NEW LEAF COMMUNITY MARKETS, INC., SHAFER VINEYARDS, INC., STARFIELD PROPERTIES INC.,

ASIA LEGEND CAPITAL LIMITED]

(1) 판매조직

Bristol Farms, Lazy Acres, Metropolitan Market, New Seasons Market, New Leaf Community Markets 운영을 위해 Fresh팀, Meat&Seafood팀, Produce팀, Floral팀, Bakery&Coffee팀, Deli&Cheese팀, PreparedFoods&CentralKitchen팀을 두고 있으며, SHAFER VINEYARDS, INC.의 운영을 위해 Sales팀과 Marketing팀을 운영하고 있습니다.

(2) 판매경로 등

제조 및 생산자 ⇒ Bristol Farms, Lazy Acres, Metropolitan Market, New Seasons Market, New Leaf Community Markets, SHAFER VINEYARDS, INC. ⇒ 소비자 및 도매업체

(3) 판매방법

대면판매 및 온라인 쇼핑몰을 통한 상품 판매를 주 판매방법으로 하고 있으며, 와인의 경우 미국 및 해외 wholesaler를 통하거나 와이너리 테이스팅룸을 운영하여 판매하고 있습니다.

(4) 판매전략

자연친화적인 Local Grocery Market을 컨셉으로 Prepared Food 중심의 프리미엄 그로서리 매장을 운영하고 있습니다. 전문적이고 다양한 푸드서비스의 제공을 통해 집객을 유도하며, 유기농 라인의 헬스앤뷰티 및 건강보조제 MD를 강화하여 차별화하고 있습니다. 또한 높은 Shafer 브랜드 가치를 활용한 마케팅 프로모션을 통해 매년 출시되는 새로운 vintage의 와인을 온라인 및 오프라인 채널을 통해 판매하고 있습니다.

라. 수주상황

■ 건설업 부문 : 신세계건설㈜

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 옛제일은행본점 리모델링공사 | 2019.09.11 | 2025.03.06 | 54,940 | 46,518 | 8,422 |

| 대구 칠성동 주상복합 | 2020.05.20 | 2025.01.15 | 106,660 | 57,842 | 48,818 |

| 대구 본동3 주상복합 | 2020.09.25 | 2025.05.28 | 171,691 | 91,006 | 80,685 |

| 이태원동 신축공사 | 2021.02.24 | 2025.11.30 | 48,961 | 33,397 | 15,564 |

| 이천 안흥동 270 주상복합 | 2021.04.28 | 2026.01.25 | 79,618 | 51,686 | 27,932 |

| 이천 안흥동 272-6 주상복합 | 2021.04.28 | 2026.01.25 | 79,434 | 47,346 | 32,088 |

| 부산 명지지구 아파텔 신축공사(2,5 BL) | 2021.06.30 | 2025.04.03 | 194,299 | 158,437 | 35,862 |

| 부산 명지지구 아파텔 신축공사(1,6 BL) | 2021.06.30 | 2025.08.25 | 127,616 | 106,537 | 21,079 |

| 마포 4-15 도시정비형 재개발사업 | 2021.09.24 | 2025.04.01 | 87,084 | 70,841 | 16,243 |

| 울산 신정동 22-4 주상복합 신축공사 | 2021.10.20 | 2025.11.30 | 89,350 | 56,620 | 32,730 |

| 고성군 봉포리 생활숙박시설 신축공사 | 2021.11.18 | 2025.08.16 | 149,360 | 109,991 | 39,369 |

| 천안 백석동 공동주택 신축공사 | 2022.03.03 | 2025.03.31 | 89,370 | 107 | 89,263 |

| 남양주 마석 주상복합 신축공사 | 2022.03.22 | 2025.08.23 | 97,603 | 74,477 | 23,126 |

| 양주옥정물류센터 신축공사 | 2022.05.25 | 2026.01.20 | 273,380 | 98,463 | 174,917 |

| 연신내 복합개발 신축공사 | 2022.07.29 | 2027.05.31 | 224,540 | 37,195 | 187,345 |

| 대전제2매립장조성공사현장 | 2023.04.17 | 2026.02.14 | 66,492 | 25,118 | 41,374 |

| 강남점23RM현장 | 2023.04.24 | 2025.06.30 | 120,670 | 93,179 | 27,491 |

| 스타필드청라1단계현장 | 2023.04.28 | 2025.12.31 | 100,241 | 94,006 | 6,235 |

| 마곡제넥신신사옥현장 | 2023.07.11 | 2026.03.11 | 106,256 | 47,255 | 59,001 |

| 구월트레이더스현장 | 2024.03.21 | 2025.10.31 | 84,828 | 48,815 | 36,013 |

| 스타필드청라현장 | 2024.06.28 | 2027.12.31 | 839,823 | 52,500 | 787,323 |

| 신세계본점24RM현장 | 2024.07.26 | 2026.08.01 | 78,600 | 28,241 | 50,359 |

| 고양창릉아파트현장 | 2024.10.15 | 2027.08.21 | 170,989 | 3,723 | 167,266 |

| 원주 트레이더스 현장 | 2025.03.28 | 2027.09.30 | 87,791 | 1 | 87,790 |

| 빌리브하남 자체분양공사 | 2018.11.01 | 2021.02.08 | 175,545 | 155,523 | 20,022 |

| 기타 | - | - | 501,637 | 283,867 | 217,770 |

| 합 계 | 4,206,778 | 1,872,691 | 2,334,087 | ||

■ IT서비스업 부문 : ㈜신세계아이앤씨

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 신세계그룹 시스템 구축 등 | - | - | - | 95,618 | - | 56,459 | - | 39,159 |

| 대외부문 시스템 구축 등 | - | - | - | 26,280 | - | 22,546 | - | 3,734 |

| 신세계그룹 관계사 IBS 공사 | - | - | - | 16,412 | - | 6,588 | - | 9,824 |

| 대외부문 IBS 공사 | - | - | - | 14,373 | - | 1,823 | - | 12,550 |

| 합계 | - | 152,683 | - | 87,416 | - | 65,267 | ||

※ 세부 수주 내용은 당사 및 고객사의 영업기밀에 해당할 가능성이 있어, 주요 항목별로 분류하여 합산

기재하였습니다.

5. 위험관리 및 파생거래

연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다. 연결회사는 특정 위험을 회피하기 위해 파생상품을 이용하고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 연결회사 내 사업부, 국내외 개별기업들과의 협조 하에 재무위험 관리정책 수립 및 재무위험의 측정, 평가, 헷지 등을 실행하고 있습니다. 이사회는 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책 뿐만 아니라, 전반적인 위험관리에 대한 문서화된 정책을 제공합니다.

가. 시장위험

(1) 외환위험

외환위험은 미래예상거래 및 인식된 자산부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다. 연결회사의 경영진은 기능통화에 대한 환위험을 관리하도록 하는 정책을 수립하고 있으며, 환위험 노출에 대한 최대 환손실 규모가 위험허용범위 이내가 되도록 관리하고 있습니다. 연결회사는 스왑 거래를 통해 미래예상거래 및 인식된 자산과 부채로 인해 발생하는 외환위험을 관리하고 있습니다.

보고기간종료일 현재 외화에 대한 원화 환율 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2025.03.31 | 2024.12.31 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | (3,728) | 3,728 | (3,909) | 3,909 |

| CNY | (35) | 35 | (18) | 18 |

| EUR | (1,778) | 1,778 | (1,927) | 1,927 |

| JPY | 90 | (90) | 14 | (14) |

| GBP | 21 | (21) | 20 | (20) |

| NZD | (51) | 51 | (47) | 47 |

| AUD | (73) | 73 | (43) | 43 |

| VND | 555 | (555) | 559 | (559) |

| CAD | (17) | 17 | (32) | 32 |

| NOK | (25) | 25 | (20) | 20 |

| 합 계 | (5,041) | 5,041 | (5,403) | 5,403 |

상기 민감도분석은 보고기간말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채만을 대상으로 하였습니다. 다만, 파생상품을 통하여 외환위험을 효과적으로 헷지한 차입금은 민감도분석에서 제외하였습니다.

(2) 가격위험

연결회사는 전략적 목적 등으로 기타포괄손익-공정가치 측정 금융자산(상장 및 비상장주식)에 투자하고 있으며, 동 기타포괄손익-공정가치 측정 금융자산의 가격위험에 노출되어 있습니다. 연결회사가 보유하고 있는 상장주식은 공개시장에서 거래되고 있으며 KOSPI 및 KOSDAQ 주가지수에 속해 있습니다.

보고기간종료일 현재 다른 모든 변수가 일정하고 연결회사가 보유중인 기타포괄손익-공정가치 측정 금융자산으로 분류된 상장주식의 주가 10% 변동시 연결회사의 자본에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 지수 | 자본에 대한 영향 | ||

|---|---|---|---|

| 당분기말 | 전기말 | ||

| KOSPI | 상승시 | 80,702 | 91,703 |

| 하락시 | (80,702) | (91,703) | |

| KOSDAQ | 상승시 | 176 | 225 |

| 하락시 | (176) | (225) | |

(3) 이자율위험

연결회사의 이자율위험은 대부분 단기차입금 및 장기차입금에서 비롯됩니다. 변동이자율로 발행된 차입금으로 인하여 연결회사는 현금흐름 이자율위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부 현금성자산으로부터의 이자율위험과 상쇄됩니다. 또한 고정이자율로 발행된 차입금으로 인하여 연결회사는 공정가액 이자율위험에 노출되어 있습니다.

연결회사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 차환발행, 기존 차입금의 기간연장, 대체적인 융자 및 위험회피 등을 고려한 다양한 시나리오를 시뮬레이션하고 있습니다. 이러한 시나리오를 바탕으로 연결회사는 정의된 이자율 변동에 따른 손익 효과를 계산하고 있습니다. 각각의 시뮬레이션에 있어 동일한이자율변동이 모든 통화의 경우에 대하여 적용됩니다. 이러한 시나리오들은 주요 이자부 포지션을 나타내는 부채에 대해서만 적용됩니다.

다양한 시나리오에 근거하여 연결회사는 연결회사의 현금흐름 이자율위험을 변동이자수취/고정이자지급스왑을 이용하여 관리하고 있습니다. 이러한 이자율스왑은 변동이자부차입금을 고정이자부 차입금으로 바꾸는 경제적 효과가 있습니다. 일반적으로, 연결회사는 변동이자율로 차입금을 발생시킨 후 연결회사가 직접 차입했을 때 부담하여야 하는 이자율보다 낮은 고정이자율로 스왑을 하게 됩니다. 스왑계약에 따라 연결회사는 거래상대방과 특정 기간(주로 분기)마다, 합의된 원금에 따라 계산된 고정이자와 변동이자의 차이를 결제하게 됩니다.

보고기간종료일 현재 변동금리부 차입금을 포함한 연결회사의 변동금리부 금융부채는 이자율스왑 등으로 대부분 헷지되어, 차입금 788,999백만원을 제외하고 중요하게 노출된 이자율변동위험은 없습니다.

나. 신용위험

신용위험은 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 연결회사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며 소매거래처에 대한 매출은 현금 또는 주요 신용카드로 처리됩니다.

전기말과 비교하여 신용위험에 대한 최대 노출정도에 중요한 변동사항은 없습니다.

다. 유동성위험

유동성위험은 연결회사의 경영환경 또는 금융시장의 악화로 인해 연결회사가 부담하고 있는 채무를 적기에 이행하지 못할 위험으로 정의합니다. 연결회사는 유동성위험을 선제적으로 관리하기 위해 현금흐름 및 유동성 계획 등에 대하여 주기적으로 예측하고 이에 따른 대응방안을 수립하고 있습니다.

전기말과 비교하여 금융부채에 대한 계약상 할인되지 않은 현금흐름에 대한 중요한 변동은 없습니다.

라. 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

연결회사는 부채비율 및 순차입금비율에 기초하여 자본을 관리하고 있습니다. 보고기간종료일 현재 연결회사의 부채비율 및 순차입금비율은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 2025.03.31 | 2024.12.31 |

|---|---|---|

| 부채총계(A) | 20,612,504 | 20,746,563 |

| 자본총계(B) | 13,042,422 | 13,184,076 |

| 현금및현금성자산(C) | 1,223,178 | 1,775,057 |

| 차입금(D) | 8,825,970 | 8,816,187 |

| 부채비율(A÷B) | 158.04% | 157.36% |

| 순차입금비율(D - C) ÷ B | 58.29% | 53.41% |

마. 파생금융상품

(1) 통화스왑 및 이자율스왑

연결회사는 외화변동금리부차입금의 원리금과 관련된 환율 및 금리변동 위험을 회피하기 위한 목적으로 스왑거래를 이용하고 있으며, 보고기간종료일 현재 해당 스왑계약과 관련된 내역은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 상품명 | 2025.03.31 |

| 단기파생상품자산(부채) | 통화스왑 | 65,897 |

| 이자율스왑 | (1,088) | |

| 통화선도 | (70) | |

| 합 계 | 64,739 | |

| 장기파생상품자산(부채) | 통화스왑 | 32,562 |

| 이자율스왑 | (11,600) | |

| 기타파생상품 | (67,589) | |

| 합 계 | (46,627) | |

(2) 상기 스왑계약과 관련하여 당기 및 전기 중 스왑계약의 평가 및 정산과 관련된 내역은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 제15기 1분기 | 제14기 |

|---|---|---|

| 기타포괄손익(세후) | ||

| 파생상품평가손익 | 3,936 | (4,205) |

| 당기손익 | ||

| 파생상품평가손익 | 887 | 108,279 |

| 정산손익 | ||

| 파생상품거래손익 | (75) | 37,970 |

(3) 현금흐름 위험회피회계를 적용함에 따라 현금흐름 변동위험에 노출되는 예상 최장기간은 2027년 11월 19일까지이며, 기타포괄손익누계액에 계상된 파생상품평가이익 1,199백만원 및 파생상품평가손실 14,552백만원(해당 법인세효과를 차감한 잔액) 중 2025년 3월 31일로부터 12개월 이내에 당기손익으로 인식될 것으로 예상되는 금액은 파생상품평가이익 1,020백만원, 파생상품평가손실 1,347백만원입니다.

바. 기타파생상품

(1) 회사는 전기 이전에 부동산투자집합기구인 엠플러스사모부동산투자신탁10호 등의 수익자들과 부동산펀드가 발행한 수익증권을 기초자산으로 하는 차액정산계약을 체결하였습니다. 동 정산계약과 관련하여 당분기말 현재 기타파생상품자산 960백만원을 계상하고 있으며, 당기 중 파생상품평가손실 90백만원과 파생상품거래이익 238백만원을 금융수익(비용)으로 인식하였습니다.

(2) 회사는 2022년 중 회사의 관계기업인 오케이미트 주식회사의 지분 85.0%를 보유한 아이지아이피제삼호 유한회사와 오케이미트 주식회사의 소유와 지배구조 등에 대한 주주간 계약을 체결하였습니다. 동 계약의 주요내용 중 주주상대방에 대해 회사가 보유한 콜옵션과 관련하여 당분기말 현재 기타파생상품자산 208백만원을 인식하고 있습니다.

(3) 회사 및 주식회사 신세계(대주주)는 보고기간종료일 현재 회사의 종속기업인 주식회사 에스에스지닷컴의 지분 30%를 보유한 올림푸스제일차 주식회사(투자자)와 투자자가 보유한 대상주식에 대한 계약당사자의 권리와 의무를 규정하는 주주간 계약을 체결하였습니다. 동 계약은 투자자가 정해진 기간에 대상주식을 매각하는 경우 발생하는 차액에 대한 정산, 특정한 상황에서 대주주가 행사할 수 있는 콜옵션 등을 포함하고 있습니다. 당분기말 현재 회사는 차액정산 및 콜옵션과 관련하여 기타파생상품부채 68,715백만원을 계상하고 있습니다.

(4) 연결회사는 주식회사 스타필드창원의 유상증자와 관련하여 공동지배기업인 한국증권금융 주식회사에 풋옵션을 발행하였습니다. 이와 관련하여 당분기말 현재 재무상태표에 파생상품부채를 인식하였습니다.

사. 리스크 관리에 관한 사항

(1) 리스크 관리 원칙

- 외화자산ㆍ부채관련 : Risk Hedge를 원칙으로 하며, 규모 및 시장 상황을 고려함

- 금리관련 : 규모 및 시장금리 상황에 따라 금리변동성에 대한 Risk Hedge

(2) 리스크 관리 절차

- 규모를 고려하여 이사회 또는 담당임원이 Risk Hedge 여부 및 방안에 대해 결정

(3) 리스크 관리 조직 : 자금팀

6. 주요계약 및 연구개발활동

가. 주요계약

■ 유통업 : ㈜이마트, 아폴로코리아㈜, ㈜신세계프라퍼티

[ ㈜이마트 ]

가. 회사 및 주식회사 신세계(대주주)는 보고기간종료일 현재 회사의 종속기업인 주식회사 에스에스지닷컴의 지분 30.0%를 보유한 올림푸스제일차 주식회사(투자자)와투자자가 보유한 대상주식에 대한 계약당사자의 권리와 의무를 규정하는 주주간 계약을 체결하였으며 주요 내용은 다음과 같습니다.

| 구 분 | 내 용 |

|---|---|

| 계약의 주체 | 대주주(주식회사 이마트, 주식회사 신세계) |

| 투자자(올림푸스제일차 주식회사) | |

| 동반매각참여권 | 대주주가 경영권 변동을 유발하는 대상회사 발행주식을 매각을 하고자 하는 경우, 투자자는 대주주에게 투자자 소유주식을 함께 매각할 것을 청구할 수 있음 |

| 투자자 정산 | 투자자는 일정시점 또는 정산사유가 발생할 경우, 대상주식에 대해 매각이 가능하며 이때 처분금액과 정산금액과의 차이를 대주주와 정산함 |

| 대주주 우선매수권 | 투자자가 소유주식에 대한 매각절차를 개시하는 경우 대주주는 자신 또는 자신이 지정한 제3자를 통해 투자자 소유주식 전체를 우선매수할 수 있음 |

| 매도청구권 | 대주주는 계약의 효력 발생일부터 18개월째 되는 날부터 투자자가 대상회사 주식의 매각절차를 개시하기 전까지 투자자 소유주식 전체를 자신 또는 자신이 지정하는 제3자에게 매도할 것을 청구할 수 있음 |

나. 회사는 보고기간말 현재 특수관계자인 ㈜신세계와 ㈜에스에스지닷컴의 의결권행사 등에 관한 약정을 체결하고 있습니다.

다. 회사는 2019년 11월 마스턴KB전문투자형사모부동산투자신탁제64호에 이마트동인천점을 포함한 13개 점포의 토지와 건물을 9,525억원에 매각한 후, 임대차계약을 통해 대상 점포를 운영하고 있습니다. 회사는 임대인이 임대차목적물 전부 또는 일부를 제3자에게 매각하고자 할 경우, 제3자와의 매매가액(공정가치)으로 매수할 수 있는 우선매수협상권을 보유하고 있습니다.

라. 회사는 2021년 6월 하나대체투자그랜드강서피에프브이㈜에 소유 중인 서울특별시 강서구 가양동 449-19 토지 및 그 지상 건물을 6,820억원에 매각 완료하였습니다. 회사는 해당 계약과 함께 매각 후 15개월간 임차운영 및 향후 매수인이 신축할 건물 중 일부를 분양받아 이마트를 재입점할 것을 약정하였습니다.

마. 회사는 2022년 1월 미래에셋 컨소시엄에 소유 중인 서울특별시 성동구 성수동 2가 333-16외 4필지에 위치한 토지 및 그 지상 건물을 1조 2,200억원에 매각 완료하였습니다. 회사는 해당 계약과 함께 매각 후 16개월간 임차운영 및 향후 매수인이 신축할 건물 중 일부를 분양받아 이마트를 재입점할 것을 약정하였습니다.

바. 회사는 2021년 3월 16일 이사회 결의에 따라 네이버㈜와 전략적 사업제휴 관계를 강화, 유지하기 위하여 자기주식을 상호교환하였으며, 해당 계약과 관련하여 상호간 우선매수권 및 매도청구권 약정을 체결하였습니다. 회사가 취득한 주식은 일정기한 동안 처분이 제한되어 있습니다.

사. 회사는 2021년 중 Truong Hai Auto Corporation에 해외 종속기업인 E-MART VIETNAM CO., LTD의 지분 100%를 매각완료 하였으며, 거래종결일로부터 일정 기간 내에 자본금의 최대 51%까지 환매할 수 있는 콜옵션을 보유하고 있습니다.

아. 회사의 종속기업인 주식회사 에스씨케이컴퍼니의 지분 32.5%를 보유한 APFIN INVESTMENT PTE LTD.(이하"GIC")와 주식회사 에스씨케이컴퍼니에 대한 소유와 지배구조 등에 관하여 필요한 사항을 정하기 위하여 주주간 계약을 체결하였으며 주요내용은 다음과 같습니다.

| 구 분 | 내 용 |

|---|---|

|

주식양도 제한 |

주식회사 이마트는 거래 종결 후 일정기간(처분 금지기간) 동안 GIC의 사전 서면동의 없이 대상회사 주식을 일정 수준 이상 양도할 수 없음 |

|

동반매도청구권 |

주식회사 이마트가 처분 금지기간 후 주식을 양도하는 경우 GIC는 보유주식 전부 또는 일부를 함께 양도할 것을 청구할 수 있음 |

|

우선매수협상권 |

주식회사 이마트는 GIC가 처분 금지기간 이후 제3자에게 지분 양도 시 우선매수협상권을 보유함 |

|

잔여재산분배우선권 |

주식회사 에스씨케이컴퍼니가 청산하는 경우 GIC는 최초 매매대금에 상응하는 금액까지 잔여재산 분배시 우선권을 보유함 |

자. 회사는 2022년 중 회사의 관계기업인 주식회사 위바이옴의 지분 51%를 보유한 주식회사 고바이오랩과 주식회사 위바이옴의 소유와 지배구조 등에 대한 합작투자계약을 체결하였습니다. 동 계약에 따라 각 당사자는 일정 기간 동안 주식처분이 제한되어 있으며, 주식처분제한 기간 이후 거래상대방의 지분 양도 시 회사는 이에 대한 우선매수권을 가집니다. 한편 거래상대방인 주식회사 고바이오랩은 교착상태 시 회사의 보유 지분에 대하여 매도청구권을 행사할 수 있습니다.

차. 회사는 2022년 중 회사의 관계기업인 오케이미트 주식회사의 지분 85.0%를 보유한 아이지아이피제삼호 유한회사와 오케이미트 주식회사의 소유와 지배구조 등에 대한 주주간 계약을 체결하였습니다. 동 계약에 따라 각 당사자는 일정 기간 동안 주식 양도가 제한되어 있으며, 아이지아이피제삼호 유한회사의 보유 지분 양도 시 회사는 이에 대한 우선매수권을 가집니다. 한편 회사는 거래종결일로부터 일정 기간 내에 아이지아이피제삼호 유한회사가 보유한 오케이미트 주식회사 지분에 대해, 회사의 오케이미트 지분을 최대 49%까지 매입할 수 있는 콜옵션을 보유하고 있습니다.

카. 회사는 2022년 중 회사의 관계기업인 미래에셋이마트신성장투자조합1호에 신규 출자하였으며, 미래에셋이마트신성장투자조합1호는 일정 기준 충족시 당사에 추가 출자를 요청할 수 있습니다.

타. 보고기간종료일 현재 회사는 종속회사인 주식회사 신세계건설이 발행한 무기명식 무보증사채를 취득한 에스이엔씨피닉스제일차, 에스이엔씨피닉스제이차, 에스이엔씨피닉스제삼차, 에스이엔씨피닉스제사차가 대상증권 및 기타 이에 부수하는 권리를 기초자산으로 하여 발행한 사모사채 650,000백만원에 대한 자금보충의무를 부담하고 있습니다.

[ 아폴로코리아㈜ ]

가. 아폴로코리아㈜는 전기 중 주식회사 지마켓의 보유주식 전부의 현물출자를 포함한 약정 등을 ALIEXPRESS INTERNATIONAL과 체결하였습니다.

[ ㈜신세계프라퍼티 ]

가. ㈜스타필드하남 및 ㈜스타필드고양, ㈜스타필드안성, ㈜스타필드수원과 경영위탁 계약을 체결하고 있는 바, 동 계약에 따라 매출액의 일정비율을 경영수수료로 수취하고 있습니다. 이로 인하여 당기 발생한 경영수수료는 각각 7.4억원과 5.9억원, 3.7억원, 5.3억원입니다.

나. ㈜신세계프라퍼티는 ㈜스타필드하남 및 ㈜스타필드고양, ㈜스타필드안성, ㈜스타필드수원과 운영정보시스템 사용계약을 체결하고 있으며, 동 계약에 따라 당기 발생한 수수료는 각각 2.1억원 및 2.3억원, 1.7억원, 2.5억원입니다.

다. ㈜신세계프라퍼티는 2020년 4월 서울 강남구 역삼동 소재 부동산 투자를 위한 펀드(캡스톤APAC전문투자형사모투자신탁2호)를 설립하여 2,500억의 수익증권을 취득하였습니다. 2021년 1월 센터필드 준공잔금 등 출자약정 이행을 위해 987억의 수익증권을 추가 취득하였습니다. 2022년 6월 2,010억 추가 출자하였습니다

라. ㈜신세계프라퍼티는 2020년 9월 경기도 화성시 소재 국제 테마파크 개발과 관련하여 신세계건설㈜과 합작투자계약을 체결하였습니다. 또한 테마파크와 숙박시설, 판매시설, 운동시설, 공동주택시설 등 복합개발 및 운영을 위해 ㈜신세계화성 법인을 설립하였고 자본금 95억을 출자하였습니다. 2021년 3월과 8월, 2022년 9월과 2023년 3월 토지매매계약금 및 컨설팅 비용 등 재원 목적으로 855억과 90억, 117억과 135억을 추가 출자하였습니다.

마. ㈜신세계프라퍼티는 2021년 5월 경기도 성남시 수정구 고등동 소재 민간임대주택 투자를 위한 펀드(메테우스대체투자전문투자형사모투자신탁제37호)에 50억원의 수익증권을 취득하였습니다.

바. ㈜신세계프라퍼티는 2021년 5월 ㈜이마트와 경기도 남양주시 별내동 소재 이마트 별내점 주차장 부지를 750억원에 매입하는 계약을 체결하였습니다. 2021년 8월 생활숙박시설 및 판매시설 분양사업 목적으로 에스피남양주별내피에프브이 주식회사를 설립하고 자본금 56.1억을 출자하였습니다.

사. ㈜신세계프라퍼티는 2021년 5월 파주운정 주상복합개발사업, 가양동 CJ부지 복합개발사업 프로젝트 등 인창개발 주식회사가 진행하고 있는 프로젝트에 대해 공동사업을 추진하기 위한 협약을 체결하였습니다.

아. ㈜신세계프라퍼티는 2021년 9월 김포시, 김포도시관리공사, ㈜걸포4도시개발과 양해각서를 체결하였습니다.

자. ㈜신세계프라퍼티는 2022년 2월 펀드(캡스톤일반사모투자신탁39호)를 25억원에 취득하였습니다.

차. ㈜신세계프라퍼티는 ㈜한화가 보유하고 있는 에스피남양주별내피에프브이 주식회사 지분을 매수할 수 있는 Call Option을 보유하고 있습니다.

카. ㈜신세계프라퍼티는 주식회사 HJ중공업과 동서울터미널 복합시설물의 실 착공일에 주식회사 HJ중공업이 소유한 주식회사 동서울피에프브이 주식 전부를 주식회사 신세계프라퍼티에게 발행가액으로 양도하고 주식회사 신세계프라퍼티는 이를 양수하는 약정을 체결하였습니다. 이와 관련하여 22,130백만원의 금융부채를 계상하고 있습니다.

타. ㈜신세계프라퍼티는 복합쇼핑몰 개발사업과 관련하여 주식회사 스타필드창원에 135,500백만원의 대출채권매입확약을 제공하고 있습니다. 당분기말 현재 대출채권매입확약과 관련하여 금융보증부채 373백만원을 계상하고 있습니다.

■ IT서비스업 : ㈜신세계아이앤씨

가. ㈜신세계아이앤씨는 2022년 3월 31일 주식회사 플그림의 지분 144,000주(80%)를 200억원에 인수하였으며, 2024년 4월 1일 잔여지분 36,000주(20%)를 50억원에 추가 인수하였습니다.

■ 식음료업 : ㈜에스씨케이컴퍼니

가. ㈜에스씨케이컴퍼니는 STARBUCKS COFFEE INTERNATIONAL, INC.(이하"SCI")와 Starbucks Stores 개발 및 운영에 관한 계약을 체결하고 있으며, 본 계약 만료일 이전 일정 기간 내 주식회사 에스씨케이컴퍼니와 SCI 간 신규 라이센스 계약이 체결되지 않은 경우 SCI는 Full Starbucks Korea Business를 매수할 수 있는 권리를 행사할 수 있습니다.

나. ㈜에스씨케이컴퍼니는 SBI Nevada, Inc. 와 상표 및 기술을 사용하기로 하는 라이센스 계약을 체결하고 있으며, 동 계약에 따라 순매출액의 일정율에 상응하는 금액의 로열티를 지급하고 있습니다.

다. ㈜에스씨케이컴퍼니는 2022년 2월 펀드(캡스톤일반사모투자신탁39호전문)의 수익증권을 취득하였으며, Capital call 형식의 투자약정을 체결하였습니다. 2025년 3월말 기준 해당펀드의 수익증권 누적 취득금액은 145억입니다.

■ 호텔레저업 : ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사

가. ㈜조선호텔앤리조트는 Marriott International과 경영지원계약을 체결하고 있는 바, 동 계약에 따라 매출액의 일정비율을 마케팅수수료 및 경영수수료로 지급하고 있습니다. 당기 및 전기 동기 중 발생한 수수료는 각각 1,644백만원과 1,561백만원입니다.

나. ㈜조선호텔앤리조트는 미래에셋맵스코어 전문투자형 사모부동산투자신탁2호, SMPMC와 시설의 관리 및 서비스에 대한 위탁운영계약을 체결하고 있는 바, 당기 중 인식한 매출액은 각각 659백만원, 644백만원 입니다.

다. ㈜조선호텔앤리조트는 ㈜하나은행과 하나클럽의 영업에 대한 위탁운영계약을 체결하고 있으며, 당기 중 인식한 매출액은 303백만원입니다.

라. ㈜조선호텔앤리조트는 조선팰리스 강남 외 6개의 호텔을 임차하여 호텔로 운영하는 계약을 체결하고 있으며, 당기 및 전기 동기 중 지급된 임차료는 각각 23,944백만원과 23,564백만원입니다.

마. ㈜조선호텔앤리조트는 MOTT32와 브랜드 사용 로열티 계약을 맺고 있으며, 당기 및 전기 동기 중 발생한 비용은 35백만원과 28백만원입니다.

바. ㈜조선호텔앤리조트는 고양스타필드 외 6개의 매장을 임차하여 아쿠아필드 및 실내체육시설을 운영하고 있으며 당기 발생한 임차료는 2,899백만원입니다.

나. 연구개발활동

■ 유통업 : ㈜지마켓

1. 연구개발 담당조직

AI Lab실 산하 3개 팀에서 머신러닝 기반의 검색 추천, computer vision 기술, 텍스트 기반 상품 인식 및 매칭 기술을 연구, 개발하고 있습니다. 또한 대용량 데이터 처리 기반의 머신러닝 기술을 활용하여 구매자, 판매자 모델링 및 개인화 추천 알고리즘을 개발, 적용하고 있습니다.

2. 연구개발 실적

- 특허

| No | 발명의 명칭 | 출원일 | 등록일 | 비 고 |

|---|---|---|---|---|

| 1 | 구매 예측 정보를 산출하는 방법, 장치 및 기록매체 |

2023.09.12 |

2024.12.05 |

- |

| 2 | 이상 탐지를 위한 신경망을 이용하여 분류를 위한 신경망의 분류 결과를 보정하는 방법, 장치 및 명령어들을 저장한 기록 매체 |

2024.01.02 |

2024.11.13 |

- |

| 3 | 하이퍼파라미터를 최적화하기 위한 장치, 방법 및 명령어들을 저장한 기록 매체 | 2023.06.15 |

2024.11.13 |

- |

| 4 | 신경망을 이용한 자연어의 변환 방법, 장치 및 명령어들을 저장한 기록 매체 | 2023.06.15 | 2024.11.13 | - |

| 5 | 사용자가 이사하였는지 여부 및 그 시점을 추정하는 방법 및 장치 | 2023.06.02 | 2024.11.13 | - |

| 6 | 인공 신경망을 이용한 클라이언트 세분화를 위한 방법, 장치 및 명령어들을 저장한 기록 매체 |

2023.10.20 |

2024.05.27 |

- |

| 7 | 위치에 기반한 개인화 액션을 수행하기 위한 장치, 방법 및 명령어들을 저장한 기록 매체 |

2023.06.22 |

2024.01.26 |

- |

| 8 |

실시간 아이템 리스팅 수정 |

2022.04.14 |

2023.07.12 |

- |

※ 최근 3사업연도에 등록 완료된 특허에 대해 기재하였습니다.

■ 식음료업 : ㈜신세계푸드

1. 활동 개요

(1) R&D담당

| 위 치 | 서울특별시 성동구 아차산로 5길 7 아주디지털타워 서울특별시 성동구 상원길19 신한IT타워 |

| 주요 개발시설 | 사무실, 실험실, 배합실, 조리실, PILOT |

| 역할 및 기능 | 푸드 테크 등의 연구 개발 전사 제품 개발 업무 지원 등의 솔루션 제안 공정 효율화 등의 기술 개발 |

(2) 식품안전센터

| 위 치 | 경기 이천시 경충대로 2330-91 |

| 주요 개발시설 | 사무실, 분석실, 실험실, 보관실 |

| 역할 및 기능 | 실험 분석, 제품 안전성 평가 등 |

2. 연구개발실적

| 구 분 | 내 용 |

| R&D담당 | - PL 및 NB 신제품, B2B 식재, 온라인 등 제품 개발 - 단체급식, 컨세션, 브랜드 메뉴 개발 - 베이커리 기능성 소재 및 대체 원료 개발 - 푸드테크 기술 연구 및 친환경 기능성 포장 소재 개발 |

| 식품안전센터 | - 혼입 가능 잠재 이물 분석(라이브러리 구축) - 영양성분(수분, 회분 등) 분석 |

3. 연구개발비용

당사의 연구개발 비용은 연구개발조직에서 사용되는 모든 비용입니다.

| (단위 : 백만원) |

|

구 분 |

2025년 1분기 |

2024년 |

2023년 |

|---|---|---|---|

|

연구개발비 |

2,292 | 12,759 | 11,709 |

|

매출액대비 비율 |

(0.6%) | (0.8%) | (0.8%) |

■ IT서비스업 : ㈜신세계아이앤씨

1. 연구개발 활동의 개요

(1) 연구개발 담당조직

현재 AX센터를 조직하여 AI 및 빅데이터 관련 기술을 연구개발하고 있습니다.

(2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 2025년 1분기 | 2024년 | 2023년 | 비 고 |

|---|---|---|---|---|

| 연구개발비용 계 | 425,486 | 1,580,897 | 2,477,524 | - |

| (정부보조금) | - | - | - | - |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.2% | 0.3% | 0.4% | - |

※ 연구개발비용은 경상연구개발비로 AI, 빅데이터 관련 샘플비 등 입니다.

2. 연구개발 실적

- 특허

| No | 발명의 명칭 | 출원일 | 등록일 | 비 고 |

|---|---|---|---|---|

| 1 | RFID 기반 통로형 무인 상품 구매 정보 생성 장치 및 방법 | 2020. 08. 11. | 2021. 01. 25. | - |

| 2 | 계산대용 바구니 적재 시스템 | 2020. 08. 11. | 2021. 03. 02. | - |

| 3 | 바코드 스캔 여부 검증 방법 및 시스템 | 2020. 08. 11. | 2021. 03. 23. | - |

| 4 | 영상 기반 구매 행동 인식 시스템 및 방법 | 2019. 10. 10. | 2021. 05. 28. | - |

| 5 | 클라우드POS 기반 오프라인 상품 선물 시스템 및 방법 | 2020. 08. 11. | 2021. 08. 04. | - |

| 6 | 클라우드POS 서버를 활용한 클라우드 결제 시스템 및 방법 | 2019. 08. 01. | 2021. 09. 07. | - |

| 7 | 상품 인식을 위한 데이터 취득 시스템 | 2019. 11. 18. | 2021. 10. 18. | - |

| 8 | 스마트스토어 중계 시스템 및 방법 | 2019. 08. 01. | 2021. 11. 12. | - |

| 9 | 영상 기반 선반 상품 재고 모니터링 시스템 및 방법 | 2019. 10. 10. | 2022. 03. 24. | - |

| 10 | 전경 분리 장치 및 방법 | 2019. 10. 10. | 2022. 05. 12. | - |

| 11 | 자율주행량 주차 관제 시스템 | 2020. 12. 15. | 2023. 08. 03. | - |

| 12 | 무인 상품 검수 시스템 | 2021. 03. 07. | 2023. 08. 23. | - |

| 13 | 카드 결제 방법, 카드 결제 시스템 및 카드 결제 방법을 실행시키도록 기록매체에 저장된 컴퓨터 프로그램 | 2021. 04. 14. | 2023. 11. 02. | - |

| 14 | 신용 카드 또는 체크 카드의 토큰 정보를 활용한 무인 매장 결제 장치 및 방법 |

2021. 06. 29 | 2023. 12. 05. | - |

| 15 | 라이다 기반 객체 추적 시스템 및 방법 | 2021. 07. 21 | 2024. 04. 01 | - |

| 16 | 카드결제시스템, 카드 결제 방법 및 카드 결제 방법을 실행시키도록 기록매체에 저장된 컴퓨터 프로그램 |

2021. 12. 21 | 2024. 06. 21 | - |

| 17 | 상품 배너 자동 제작 및 관리 가능한 배너제작관리시스템 | 2021. 11. 22 | 2024. 07. 16 | - |

| 18 | 상품진열대장 관리시스템 및 그 관리방법 | 2022. 02. 24 | 2024. 10. 14 | - |

| 19 | 무인점포 내 음성 안내 시스템 및 방법 | 2023. 02. 13 | 2025. 03. 06 | - |

※ AI기술(챗봇, 수요예측/개인화, 고객트랙킹 등), 클라우드POS 등 리테일테크를 집약한 SCO POS 및 AI 계산대 등의 신기술 연구, 개발 및 사업을 병행하고 있습니다.

■ 건설업 : 신세계건설㈜

1. 연구개발활동의 개요

ㆍ미래성장연구소에서 4차산업 기술발굴 및 신기술/신공법 개발 활동 담당

2. 설립목적

ㆍ신성장동력 발굴 및 사업화 모색 / 그룹 대형 프로젝트 기술 대응력

ㆍ기술개발 역량 집중으로 기술/원가경쟁력, 지적재산권 확보 능력 강화

3. 조직 및 담당업무

| 조직구성 | 업무구성 | 기대효과 | |

|

미래성장연구소 |

기술솔루션팀 |

- 신기술/신공법 발굴 및 적용 - 현장 기술지원(VE, 공기단축) - 스마트 건설기술 개발/적용 |

1. 설립시 연구비용 발생으로 관공사 수주에 필요한 PQ점수 확보 2. 지적 재산권 확보를 통한 수익 창출 3. 조세지원에 따른 소득세 또는 법인세 공제 가능 |

4. 전문 연구분야

- 대형 판매시설 건축공법 개발

- 바닥 미장 및 강화재 마감공사 공법 개발

- 안전성 증대와 시공성 용이한 신공법 개발

- 신공법 개발에 따른 건축 자재의 개발

5. 연구개발비용

| [최근 3사업연도] | (단위 : 백만원) |

| 과 목 | 2025년 1분기 | 2024년 | 2023년 | |

| 원 재 료 비 | - | - | - | |

| 인 건 비 | 198 | 936 | 1,128 | |

| 감 가 상 각 비 | - | - | - | |

| 위 탁 용 역 비 | - | 200 | 139 | |

| 기 타 | - | 146 | 109 | |

| 연구개발비용 계 | 198 | 1,282 | 1,376 | |

| 회계처리 | 판매비와 관리비 | 198 | 1,282 | 1,376 |

| 제 조 경 비 | - | - | - | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷연간매출액×100] |

0.1% | 0.1% | 0.1% | |

6. 연구개발실적

- 특허

| No | 발명의 명칭 | 출원일 | 등록일 | 신기술 관련 |

| 1 | PC기둥과 PC보의 기계적이음을 이용한 접합부 구조 | 2022. 08. 05 | 2024. 06. 04 | PC 건식 접합부 |

| 2 | 합성보와 SRC 기둥의 접합부 구조 및 시공방법 | 2021. 12. 22 | 2024. 09. 23 | P-GIRDER |

※ 최근 3사업연도에 등록 완료된 특허에 대해 기재하였습니다.

- 신기술

| No | 신기술명칭 | 지정일 | 보호기간 | 비 고 |

| 1 | 스터드 전단연결재를 설치한 각형강관 매입형 중공 프리캐스트 콘크리트 합성기둥 공법 |

2018.11.30 | 2018.11.30 ~ 2026.11.29 |

건설 신기술 853호 |

| 2 | 수직스티프너와 수평타이로 구성된 U형 강재보를 이용한 합성전이보(P-Girder) 공법 |

2023.07.06 | 2023.07.06 ~ 2031.07.05 |

건설 신기술 966호 |

| 3 | 솔리드(속찬) 패널존을 형성하고 기계적 이음장치로 연결하여 중간모멘트골조 이상의 접합부 성능을 구현한 프리캐스트(PC) 보-기둥 자립형 건식 접합기술 | 2025.02.07 | 2025.02.07 ~ 2033.02.06 |

건설 신기술 1012호 |

※ 당분기말 현재 보호기간이 남아있는 신기술에 대해 기재하였습니다.

7. 기타 참고사항

가. 사업의 개요

회사는 수익을 창출하는 재화와 용역의 성격, 시장 및 판매방법의 특징 등을

고려하여 영업 부문별 경영성과를 적절히 반영할 수 있도록 유통업 부문, 부동산업 부문, 호텔레저업 부문, IT서비스업 부문, 식음료업 부문, 건설업 부문, 해외사업 부문으로 세분화 하였습니다.

| 사업부문 | 회사명 |

|---|---|

| 유통업 | ㈜이마트, ㈜이마트24, ㈜에스에스지닷컴, ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양, ㈜지마켓, ㈜에메랄드에스피브이, 아폴로코리아㈜, ㈜더블유컨셉코리아 |

| 부동산업 | ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD |

| 호텔레저업 | ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사 |

| IT서비스업 | ㈜신세계아이앤씨 |

| 식음료업 | ㈜신세계푸드, ㈜신세계엘앤비, ㈜에스씨케이컴퍼니 |

| 건설업 | 신세계건설㈜, 포항프라이머스프로젝트투자금융㈜, 이터널포항제삼차㈜, 에스이엔씨피닉스제일차㈜, 에스이엔씨피닉스제이차㈜, 에스이엔씨피닉스제삼차㈜ |

| 해외사업 | PK RETAIL HOLDINGS, INC., GOOD FOOD HOLDINGS, LLC, BRISTOL FARMS, INC., METROPOLITAN MARKET, LLC, NEW SEASONS MARKET, LLC, NEW LEAF COMMUNITY MARKETS, INC., SHAFER VINEYARDS, INC., STARFIELD PROPERTIES INC., ASIA LEGEND CAPITAL LIMITED |

■ 유통업 부문

[ ㈜이마트 ]

(1) 산업의 특성

1993년 이마트 창동점으로 처음 시작된 대형마트는 생활용품의 필수적인 쇼핑공간으로 성장한 대표적인 유통업태입니다. 대형마트는 식품, 가전 등 생활용품을 저렴한 가격에 소비자에게 판매하는 소매점으로 경기 침체기에는 경제적인 구매를 가능하게 하고 물가 상승기에는 물가안정에 기여하는 등 국가 소비경제의 선순환을 주도하고 있습니다. 또한 지역 특산물 및 지방 중소업체의 새로운 상품을 소개하여 지역경제 발전에 이바지하는 등 내수시장의 성장에 핵심적인 역할을 하고 있습니다.

(2) 산업의 성장성

대형마트는 시장 성숙화로 인한 경쟁의 심화, 인플레이션 및 경기 둔화에 따른 민간소비의 위축, 대형마트 출점/영업시간 규제로 성장에 제한을 받고 있습니다. 또한 1인가구의 증가, 고령화 등으로 인한 소량, 근린형 소비패턴의 확대, e커머스의 성장 및 업태간 경쟁 심화로 인해 어려운 시장 환경에 놓여 있습니다.

2025년 1분기 대형마트 업계는 대내외 정세 불안에 따른 소비심리 위축 속에 월별 매출이 등락을 반복하며 전년동기대비 0.4% 역성장 하였습니다.

이에 대형마트 업계는 창고형 매장 확대, 식품 강화형 매장의 신규 출점 등 新포맷 시도 및 확대를 통해 성장 동력의 발판을 마련해 나가고 있습니다. 또한 SSM 등 오프라인 채널의 매입 기능을 통합해 원가/가격 경쟁력을 높여 나가면서, 자체개발상품(PL) 및 해외소싱상품 확대를 통해 상품 경쟁력을 높이고 있습니다.

※ 대형마트 주요3사 매출증감률 추이 (전년동기비, %)

|

구 분 |

2025년 1분기 |

2024년 |

2023년 |

|

신장률 |

▲0.4% |

▲0.8% |

0.5% |

※ 산업통상자원부 "주요유통업체 매출동향" / 주요 3사 할인점

(3) 경기변동의 특성

대형마트의 상품구성은 의식주에 필요한 기본 생활 필수품이 대부분으로 다른 소매업태에 비해 상대적으로 경기변동의 영향을 적게 받습니다. 외환위기와 글로벌 금융위기 이후 소비자들의 합리적 소비문화 정착으로 대형마트는 경기방어적 업태로 자리매김 하였습니다. 또한 대량구매 시스템과 물류시스템의 효율화 및 다점포화 전략을 통해 규모의 경제를 실현하여 경기변동의 영향을 크게 받지 않는 안정적 수익창출기반을 확보하고 있습니다.

(4) 국내 외 시장여건

대형마트 사업의 핵심 성공요인은 우수한 입지 선점을 통한 고객 접근성의 확보라고 할 수 있습니다. 최근 유통산업발전법 등 규제의 영향으로 신규 출점에 어려움을 겪고 있으나 기존 점포의 경쟁력 강화 및 수익성 개선 작업을 진행하고, 새로운 비즈니스 모델 개발을 통한 사업 다각화로 안정적인 성장 기반을 구축해 나갈 것입니다.

또한, 소비 트렌드의 변화 및 소득수준 향상에 따라 대형마트, 전문점, F&B 등 다양한 콘텐츠가 결합된 체험형 쇼핑 공간에 대한 소비자의 요구가 증가하고 있으며, 모바일은 단순한 편의성 제공을 넘어 핵심 쇼핑채널로 자리잡았습니다.

이에 따라 앞으로의 경쟁 구조는 다양한 채널로 범위 확대가 예상되며, 체험형공간 확대 및 옴니채널 강화가 대형마트 사업에서의 중요한 경쟁요소로 작용할 것입니다.

(5) 영업의 개황

㈜이마트는 대내외 정세 불안에 따른 경기부진 속에서도 경영효율화 및 신규 출점, 현장 영업강화 등 다양한 노력을 통해 2025년 1분기 매출액 4조 2,592억 원을 달성하였습니다.

당사는 그로서리 중심의 상시저가 상품 출시를 통해 가격 경쟁력을 강화하였고, 식료품 특화매장인 푸드마켓 수성점을 새롭게 선보이며 사업모델을 다변화하였습니다. 창고형 할인매장인 트레이더스는 2019년 서울지역 1호점인 월계점을 시작으로 트레이더스 동탄점, 트레이더스 수원화서점, 트레이더스 마곡점을 오픈하여 25년 3월말 현재 23개점을 운영하며 새로운 수익기반과 성장동력으로서의 역할을 공고히 하고 있습니다. 해외사업은 미국시장에서의 성장기반 구축과 함께 동남아 시장에 신규 진출하는 등 사업 성장 모멘텀을 유지하고 있습니다.

2025년은 국내 경제의 저성장 국면이 지속되는 가운데, 유통 채널간 경쟁은 더욱 심화될 것으로 전망됩니다. 당사는 통합 매입을 기반으로 상품 경쟁력을 확보하고 대고객 커뮤니케이션을 혁신하여 본업 경쟁력을 강화하겠습니다. 또한 신규 출점 확대와 리뉴얼을 통해 외형 성장을 가속화할 것이며 신기술의 적극적인 활용과 효율적 비용 집행으로 수익성을 더욱 강화할 것입니다.

㈜이마트는 매입, 물류, 마케팅 등 기능 통합 추진의 일환으로 2024년 6월 30일을 합병기일로 하여 종속회사인 ㈜이마트에브리데이를 흡수합병하였습니다. 경영자원 통합을 통한 시장경쟁력 강화 및 시너지 효과로 지속적인 성장을 이루어가겠습니다.

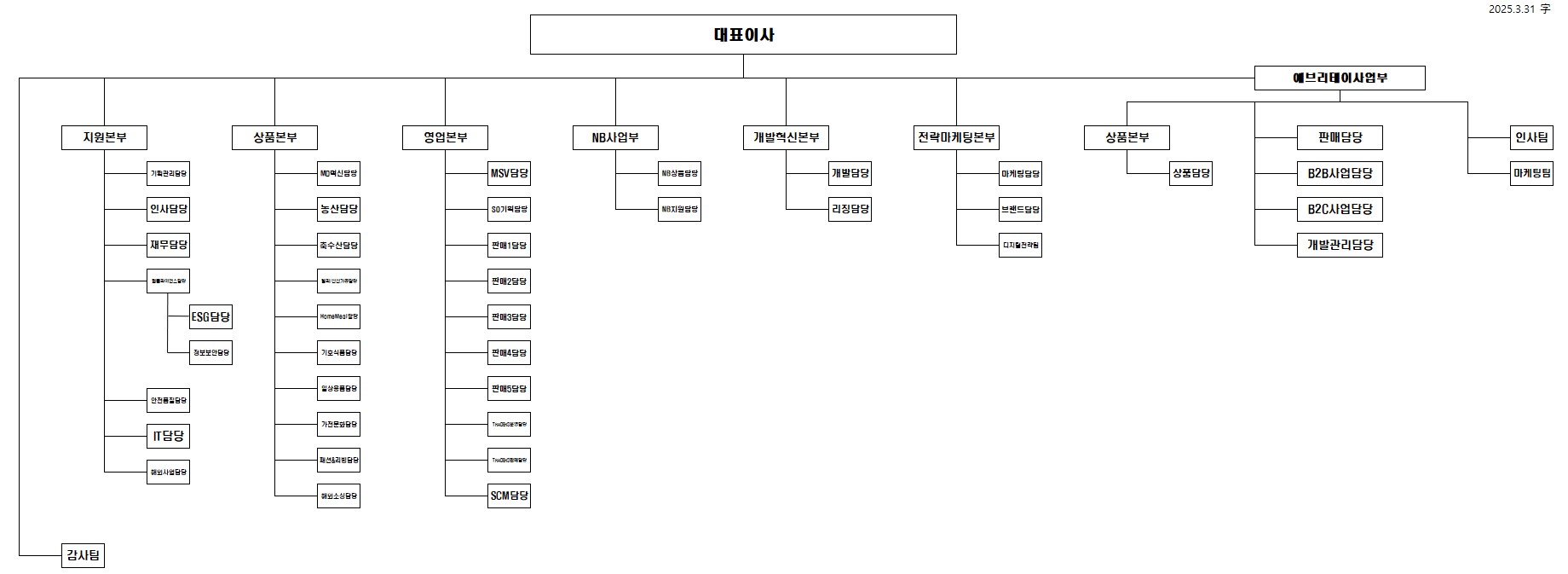

※ 조직도

|

|

조직도 |

(6) 관련법령 또는 정부의 규제 등

- 대규모유통업에서의 거래 공정화에 관한 법률 : 대형유통업체는 정당한 사유 없 이 납품업자에게 상품대금 감액, 반품과 같은 불공정행위를 할 수 없음

- 대ㆍ중소기업 상생협력 촉진에 관한 법률 : 대기업 등이 사업을 인수, 개시, 확장 하여 해당 업종의 중소기업의 경영안정에 현저하게 나쁜 영향을 미치거나 미칠

우려가 있다고 인정될 때 중소기업단체는 사업조정을 신청할 수 있음

- 유통산업발전법 : 대규모점포를 개설하고자 하거나 전통상업보존구역에 준대규 모점포를 개설하고자 하는 자는 영업을 개시하기 전에 시장ㆍ군수ㆍ구청장에게 등록하여야 하고, 지방자치단체는 조례로 대규모점포 중 대통령령으로 정하는

것과 준대규모점포에 대하여 영업시간 및 의무휴업일을 정할 수 있음

- 전통시장 및 상점가 육성을 위한 특별법 : 시장ㆍ군수ㆍ구청장은 대규모점포를 운영하는 자에게 그 주변 시장과 협력할 것을 요청할 수 있음

- 도시교통정비 촉진법 : 도시교통정비촉진법에 따라 인구 10만 명 이상 도시에서

각층 바닥 면적의 총합이 1천㎡ 이상인 시설물 연면적에 단위부담금, 교통유발계

수 등을 반영해 교통유발부담금을 산정, 부과함

[ ㈜이마트24 ]

(1) 산업의 특성

편의점은 다양한 고객 편의와 차별화된 서비스를 제공하기 위하여 도입된 종합소매업으로 소규모 점포형태를 띄고 있으며, 소비자가 이용하기 편리한 곳에 위치하여 여러 생활필수품과 서비스 상품 등을 합리적인 가격으로 제공하고 있습니다.

(2) 산업의 성장성

2025년 3월 기준 편의점 매출액은 약 7.1조원으로 전년동기(7.2조원) 대비 1.6% 감소하였습니다. 소매업 전반이 유통업 규제와 경기불황에 따라 어려움을 겪고 있으나 향후 편의점 산업은 다품종 소량판매 및 택배 등 생활업무, 공과금 납부 등 금융업무까지 다양한 서비스를 제공하는 생활 밀착형 산업으로 진화할 것으로 예상됩니다.

※ 편의점 시장규모 추이

(단위: 조원, %)

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 매출액 | 7.1 |

31.7 |

30.9 |

| 신장률 | ▲1.6% |

2.6% |

▲0.7% |

*자료출처 : 통계청 "소매판매통계"

(3) 경기변동의 특성

편의점 업태는 생활필수품 취급, 소량 판매, 근린형 소비의 특성 때문에 상대적으로 타 업태에 비해 경기변동의 영향이 적은 편입니다.

(4) 경쟁 요소

편의점은 프랜차이즈 가맹사업이므로 다점포에 따른 규모의 경제 실현, 차별화된 브랜드 경쟁력이 중요한 경쟁요소입니다. 이에 따라 편의점 사업자간의 출점경쟁 및 차별화 상품, 서비스 개발이 지속될 것으로 예상됩니다.

(5) 영업의 개황

㈜이마트24는 '편리함'이라는 개념을 바탕으로 도입된 종합소매업으로 체인화 사업을 주요 사업으로 영위하고 있습니다. 2025년 3월 31일 현재 6,161개의 점포를 운영하고 있으며 보고기간 종료일 현재 ㈜이마트가 발행주식 100%를 보유하고 있습니다. 당사가 영위하고 있는 편의점 체인화 사업은 주로 경영주와 본사간의 가맹계약에 따른 가맹점의 형태로 운영됩니다.

㈜이마트24는 타 경쟁사와의 차별화된 MD 브랜드를 통해 단기간 내 상품 경쟁력 확보를 위한 노력을 하고 있습니다. 대표적으로 이마트에서 운영중인 ‘No Brand’ 를 도입하며 본부와 경영주 모두의 수익개선이 가능하게 하였습니다. 언제 어디서나 고객의 가장 가까이에서 먹고 쓰고 즐기는 일상의 모든 것을 함께 하는 차별화된 편의점을 만들어 경쟁력을 더욱 강화할 계획입니다.

(6) 관련법령 또는 정부의 규제 등

- 가맹사업거래의 공정화에 관한 법률 : 가맹본부는 가맹희망자에게 제공할 정보공개서를 공정거래위원회에 등록해야 하고 가맹본부는 정상적인 거래관행에 비추어 부당하게 가맹점사업자의 영업시간을 구속하는 행위를 하여서는 안 됨

[ ㈜에스에스지닷컴 ]

(1) 산업의 특성

전자상거래는 저렴한 가격과 품질, 신속한 배송, 사용자의 후기 등 지속적인 서비스의 향상으로 합리적인 구매를 유도해 타 업종 대비 높은 성장세를 유지하고 있습니다. 최근 간편결제 등의 보편화로 소비자들은 백화점과 대형마트 등과 같은 오프라인보다 저렴하고 편리한 온라인 쇼핑을 선호하고 있습니다. 이러한 소비 트렌드의 변화로 인터넷쇼핑 시장은 지속적인 성장을 이어갈 전망입니다.

(2) 산업의 현황

온라인 쇼핑 산업은 저렴한 가격과 품질, 신속한 배송, 지속적인 서비스의 향상으로 합리적인 구매를 유도해 높은 성장세를 유지하고 있습니다. 특히, 최근 몇 년간 급격한 성장세를 보였던 오픈마켓(인터넷을 통해 판매자와 구매자가 상품을 직거래할 수있도록 구축된 공간과 시스템을 말하며, C2C시장으로 분류되고 '마켓플레이스'로도 불립니다.)은 성장률이 감소세를 나타내고 있으나 가격 경쟁력을 바탕으로 여전히 시장점유율을 확대하며 전체 온라인 소매시장의 성장을 견인하고 있습니다. 또한, 소셜네트워크 서비스(SNS)를 활용한 신규 전자상거래 방식인 소셜커머스(또는 소셜 쇼핑) 형태의 쇼핑몰이 출현하여 인터넷 쇼핑몰 시장을 더욱 활성화 시키고 있습니다. 이러한 치열한 경쟁구도 속에서 홈쇼핑계열과 백화점계열 인터넷 쇼핑몰은 브랜드 인지도와 프리미엄상품 유치 등을 통해 성장을 지속하고 있습니다.

통계청 조사에 따른 우리나라 온라인 쇼핑의 판매액을 살펴보면, 2018년 113조 3,140억원에서 2024년에는 2배가 넘는 259조 4,319억으로 연평균(CAGR) 15% 가량 성장했습니다. 모바일쇼핑 또한 매년 지속적인 성장세를 보이고 있으며, 온라인 쇼핑 중 모바일 쇼핑이 차지하는 비중은 2018년 61.1%에서 2024년 76.5%, 2025년 1분기 77.4%로 이러한 추세는 계속 이어지고 있습니다.

[연간 온라인 쇼핑 판매액 추이]

(단위 : 억원)

| 판매매체별 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| 온라인쇼핑 | 654,271 | 2,594,319 |

2,422,068 |

| 모바일쇼핑 | 506,680 | 1,983,395 |

1,818,657 |

| 모바일쇼핑 비중 |

77.4% |

76.5% |

75.1% |

(자료출처 : 통계청, 온라인쇼핑동향, 2025년 3월)

(3) 영업의 개황

산업통상자원부 보도자료에 따르면 25년 3월 주요 유통업체 매출은 전년 동기 대비 오프라인이 0.2% 감소하고 온라인이 19.0% 증가하면서, 전년 동기 대비 9.2% 증가한 것으로 나타났습니다. 온라인 매출은 빠른 배송, 가격 경쟁, 서비스 상품 판매확대 등으로 식품, 생활/가정 카테고리 중심으로 성장하였으며 패션/잡화 역시 화장품의 온라인 구매 확대로 성장하였습니다.

당사는 사업수익성 제고에 자원을 집중시키고 있으며, 최신 트렌드를 겨냥한 맞춤형 전략을 수립하고 있습니다. 이와 동시에 충성고객 확대와 적절한 프로모션 전략으로 수익성 개선을 도모하고 있습니다.

[국내 온라인 쇼핑 시장규모 전망]

|

(단위: 억원) |

|

구분 |

2025년 1분기 | 2024년 | 2023년 | |

|---|---|---|---|---|

|

취급상품 |

종합몰 |

368,459 | 1,479,253 | 1,415,639 |

|

전문몰 |

285,812 | 1,115,066 | 1,006,429 | |

|

운영 |

online몰 |

511,012 |

2,014,321 |

1,872,770 |

|

on/offline 병행몰 |

143,259 |

579,998 |

549,298 |

|

|

합계 |

654,271 |

2,594,319 |

2,422,068 |

|

| (자료출처: 통계청, 온라인쇼핑 동향, 2025년 3월) |

(4) 관련법령 또는 정부의 규제

- 전자상거래 등에서의 소비자보호에 관한 법률 : 전자상거래 및 통신판매 등에 의한 재화 또는 용역의 공정한 거래에 관한 사항을 규정함으로써 소비자의 권익을 보호하고 시장의 신뢰도를 높임

- 독점규제 및 공정거래에 관한 법률 : 시장구조의 독과점화를 억제하고, 경쟁을 제한하거나 불공정한 거래행위를 규제하여 공정하고 자유로운 경쟁질서를 확립

- 대규모 유통업에서의 거래공정화에 관한 법률 : 대규모 유통업에서의 공정한 거래질서를 확립하고 대규모 유통업자와 납품업자가 대등한 지위에서 상호 보완적으로 발전할 수 있도록 함으로써 국민경제의 균형 있는 성장 및 발전에 이바지함

- 개인정보 보호법 : 개인정보의 수집, 유출, 오용, 남용으로부터 사생활의 비밀 등을 보호함으로써 국민의 권리와 이익을 증진하고, 나아가 개인의 존엄과 가치를 구현하기 위하여 개인정보 처리에 관한 사항을 규정함

- 정보통신망 이용촉진 및 정보보호 등에 관한 법률 : 정보통신 서비스를 이용하는 자의 개인정보를 보호함과 아울러 정보통신망을 건전하고 안전하게 이용할 수 있는 환경을 조성하여 국민생활의 향상과 공공복리의 증진을 목적으로 함

[㈜더블유컨셉코리아]

(1) 산업의 특성

온라인 패션 편집샵은 기존의 종합 온라인 쇼핑몰이나 패션업체의 자사몰과는 다르게 특정한 주제를 가지고 다양한 브랜드의 제품을 모아 소비자들에게 소개해 주는 인터넷 쇼핑 플랫폼 입니다.

인터넷 인프라 확장 및 ICT 기술의 발전, 모바일 서비스 고도화와 함께 패션 시장에서도 온라인 침투율이 지속 확대되면서 온라인 패션 시장은 가파른 성장세를 달성하였으며, 최근 온라인 성장세는 전문몰 (Vertical Platform)이 그 성장을 견인하며 더욱 가속화되었습니다. 특히 고객 수요가 세분화되고 다양해지는 트렌드가 지속적으로 이어지면서 온라인 패션 편집샵은 고객-브랜드 양면 시장의 성장을 기반으로 선순환 구조를 구축하면서 온라인 패션 시장의 주요 쇼핑 채널로 자리매김하였습니다.

(2) 산업의 전망

회사가 속한 의류 및 패션관련 상품의 국내판매액은 2020 ~ 2025년 연평균 19.1% 성장하였으며, 2025년 1분기에는 10조 5,774억원을 기록하였습니다.

최근 국내 소비 시장 동향을 살펴보면, 경제적 양극화, 소비의 개인화, 가치의 다양성 증대 등 소비자들의 전반적인 소비 패턴 변화와 더불어 대체 불가능한 탁월함, 차별화, 다양성이 요구되는 상황입니다. 특히 패션 영역에서의 소비자들의 성향은 더욱 다양화, 세분화되고 있으며, 가치 소비 추세 및 양극화된 소비 패턴이 일반화되고 있습니다. 향후 이러한 소비자들의 전반적인 소비 패턴 변화와 더불어 패션에 대한 정보를 다양한 매체를 통해 획득하는 소비자들의 비중이 늘어나면서 MZ세대를 중심으로 패션 전문 온라인 플랫폼을 통한 의류 및 잡화 구매가 더욱 증가할 전망입니다.

빠르게 변화하는 소비자의 트렌드 변화에 민감하게 반응해야 되는 패션 업계에서는 다양한 방식으로 적극적인 대응을 진행하고 있습니다. 특히 소비 활동을 통해 자신의 신념을 표현하고 자신이 가치 있다고 느끼는 것에는 소비를 아끼지 않는 MZ세대의 취향을 공략하기 위해 온라인 패션 시장에서는 다양한 서비스 (AI기반 상품추천, 빠른배송, 멤버십 등)와 컨텐츠 (라이브커머스, 숏폼, 메타버스 등) 고도화를 통해 차별화된 경쟁 우위 확보 경쟁이 점차 치열해질 것으로 예상됩니다.

[온라인 쇼핑_의류 및 패션관련 국내판매액]

|

(단위 : 억원) |

|

구분 |

2025년 1분기 | 2024년 |

2023년 |

2022년 |

2021년 |

2020년 |

|

인터넷쇼핑 |

60,624 | 52,985 |

62,819 |

54,353 |

51,925 |

54,154 |

|

모바일쇼핑 |

45,150 | 193,382 |

190,747 |

184,415 |

155,012 |

122,513 |

|

합계 |

105,774 | 246,367 |

253,566 |

238,768 |

206,937 |

176,667 |

(자료출처: 통계청, 온라인쇼핑 동향, 2025년 3월)

(3) 국내 외 시장여건

제품 및 서비스의 품질, 가격, 플랫폼의 평판 등 다양한 요소들을 고려해 가장 효용이 높은 서비스를 선택하는 소비자들의 소비 행태가 지속되면서 의복, 신발 등 패션 관련 온라인 쇼핑 거래액 규모는 지속적으로 증가하는 추세입니다. 이와 동시에 전자상거래 패션 시장에서는 차별화된 서비스 제공 및 디지털 역량 강화, 인프라 확장, 오프라인 및 글로벌 채널 확장 등이 주요 경쟁 요소로 다양한 작용을 할 것으로 전망됩니다

(4) 영업의 개황

㈜더블유컨셉코리아는 경쟁력 있는 국내 패션 디자이너들의 발굴 및 유통, 성장을 지원하는 온라인 패션 플랫폼을 구축하여, 국내 디자이너 브랜드부터 글로벌 브랜드까지 최신 트렌드에 맞는 상품과 컨텐츠를 감각적인 큐레이션으로 소개함으로써, 트렌드에 민감한 2030 소비자들의 취향에 맞는 서비스를 제공하고 있습니다. 이외에도 컨템포러리 클래식을 기본으로 한 차별화된 제품으로 주목받는 ‘프론트로우 (FRONTROW)’와 데일리 캐주얼룩을 전개하는 ‘에프알알더블유(frrw)를 자체 브랜드 (Private Brand)로 개발하여 판매하고 있습니다.

또한, 2021년부터는 고객이 브랜드를 직접 체험하고 구매할 수 있는 오프라인 팝업 매장을 오픈하여 패션 팬덤을 넓히는데 기여하고 있으며, 2022년부터는 신세계 백화점 오프라인 매장 입점 등을 통해 브랜드 인지도 강화 및 홍보를 위해 노력하고 있습니다.

앞으로 ㈜더블유컨셉코리아는 감각 있는 패션 아이템 소싱 및 카테고리 다각화플랫폼 고도화를 통해 차별화된 서비스를 제공하고 고객 편의성을 높이기 위해 지속적으로 노력할 것입니다

(5) 관련법령 또는 정부의 규제 등

- 전자상거래 등에서의 소비자보호에 관한 법률: 전자상거래 및 통신판매 등에 의한 재화 또는 용역의 공정한 거래에 관한 사항을 규정함으로써 소비자의 권익을 보호하고 시장의 신뢰도를 높임.

- 독점규제 및 공정거래에 관한 법률: 시장구조의 독과점화를 억제하고, 경쟁을 제한하거나 불공정한 거래 행위를 규제하여 공정하고 자유로운 경쟁질서를 확립.

- 개인정보 보호법: 개인정보의 수집, 유출, 오용, 남용으로부터 사생활의 비밀 등을 보호함으로써 국민의 권리와 이익을 증진하고, 나아가 개인의 존엄과 가치를 구현하기 위하여 개인정보 처리에 관한 사항을 규정함.

- 정보통신망 이용촉진 및 정보보호 등에 관한 법률: 정보통신 서비스를 이용하는 자의 개인정보를 보호함과 아울러 정보통신망을 건전하고 안전하게 이용할 수 있는 환경을 조성하여 국민생활의 향상과 공공복리의 증진을 목적으로 함.

[ ㈜신세계프라퍼티, ㈜스타필드청라, ㈜스타필드고양 ]

(1) 산업의 특성

복합쇼핑몰 조성 산업은 소비와 여가를 함께 누리려는 소비자들의 소비 트렌드에 맞추어 쇼핑과 문화생활, 여가를 한 공간에서 모두 즐길 수 있는 신개념 유통 업태이며, 고객이 내점하여 소비행위가 이루어지기 때문에 입지산업의 특성을 내재하고 있습니다. 이로 인해 소재한 입지의 상권규모, 교통환경, 접근성 및 주차시설 확보 등 다양한 입지여건이 기업의 경쟁역량을 결정하는 주요한 요소가 되며, 부지확보 및 건축, 인테리어 등에 상당한 시간과 자금이 소요되므로 초기 진입비용이 타 업태에 비해 높은 편입니다.

(2) 산업의 성장성

복합쇼핑몰 산업의 경쟁은 심화되고 있으나, 꾸준한 수요로 인해 수입구조는 안정세를 유지하고 있습니다. 다만 국민 소득이 높아지면서 가족과 연인 단위의 쇼핑객은 늘고 있는데 비해 도심 안에서 수용할 수 있는 규모는 한계가 있어 향후 경쟁 심화 단계에 대비한 차별화, 세분화 및 합리적 개발정책 등의 전략 모색이 필요합니다.

한편, 최근 소비자들은 가격이나 양적 만족에 가치를 두던 과거와는 달리 개성, 감성및 문화적 가치를 추구하는 만족을 중요시합니다. 이에 쇼핑, 외식, 영화, 공연, 수족관 관람, 휴식 등 한 곳의 장소에서 다양한 소비자의 니즈를 해결할 수 있는 복합쇼핑몰은 새로운 업태로 각광받고 있으며 신소비 트렌드로 자리매김하고 있습니다. 더불어 차별화된 서비스 제공으로 인해 다양한 연령의 소비자를 집객할 수 있으며 가족 단위의 방문도 가능하여 향후 복합쇼핑몰은 지속적으로 성장할 것으로 예상됩니다.

(3) 경기변동의 특성

해외 온라인 쇼핑몰을 이용한 직접구매의 증가, 세계 경제의 불확실성으로 인한 소비심리 개선 제약 등은 국내유통업계 뿐 아니라 복합쇼핑몰 산업에도 상당한 영향을 끼칩니다. 하지만 복합쇼핑몰 산업은 쇼핑 외에 다양한 놀이 및 문화 컨텐츠를 즐길 수 있는 공간을 대폭 증가시켜 고객의 복합쇼핑몰 체류시간을 늘림으로써 성장률이 정체된 기존 유통업계의 위기를 효과적으로 극복하는 전략을 추구하고 있습니다.

(4) 국내 외 시장여건

한편 복합쇼핑몰 산업은 다양한 형태의 컨텐츠를 한 공간에서 제공함으로써 고객이쇼핑몰에서 보다 오랜 시간 여가를 즐길 수 있는 여건을 조성합니다. 이를 바탕으로 고객의 만족도를 높여주는 'Life Style Center'를 확대하여 타 유통업태보다 넓은 영역에서 경쟁하며 효과적으로 수익을 창출하는 특성을 지니고 있습니다.

(5) 영업의 개황

신세계그룹의 복합쇼핑몰 사업 허브역할을 하고 있는 신세계프라퍼티는 2016년 9월 스타필드하남 오픈을 시작으로 같은 해 12월 스타필드 코엑스몰 책임임차운영자로 선정되었으며, 2017년 8월 스타필드고양, 2018년 12월 스타필드시티 위례점, 2019년 9월 스타필드시티 부천점, 2019년 10월 스타필드시티 명지점, 2020년 10월 스타필드안성, 2021년 6월 더샵스앳센터필드, 2024년 1월 스타필드수원을 오픈하였습니다. 또한 인천 청라 국제도시, 경남 창원시 등 전국 여러 곳에 교외형 복합쇼핑몰 건설을 추진 중이며, 각 상권별 특성에 맞게 차별화된 콘셉트로 개발하여 고객들에게 새로운 쇼핑 경험과 삶의 풍요로움을 선사할 것입니다.

(6) 관련법령 또는 정부의 규제 등

- 부동산개발업의 관리 및 육성에 관한 법률 : 건축물이나 토지의 면적이 일정

규모 이상의 부동산개발을 업으로 영위하려는 자는 국토교통부장관에게

등록을 하여야 함

- 도시교통정비 촉진법 : 도시교통정비촉진법에 따라 인구 10만 명 이상 도시에서

각층 바닥 면적의 총합이 1천㎡ 이상인 시설물 연면적에 단위부담금, 교통유발계

수 등을 반영해 교통유발부담금을 산정, 부과함

[ ㈜지마켓 ]

(1) 산업의 특성

인터넷의 보급과 함께 시작된 전자상거래는 최초 도서, 가전제품 등 규격화된 상품 거래를 시작으로 의류/패션, 각종 생활용품 및 가공/신선식품과 여행, 항공권, 배달 서비스까지 범위를 지속적으로 확장하고 있습니다. 전자상거래는 기존 유통 채널에서의 거래와 달리 소비자가 직접 다양한 상품 제공 업체들의 가격과 서비스 등 각종 거래 조건을 일목요연하게 비교하여 구매할 수 있게 함으로써 고객의 소비후생을 증진하는 한편, 상품 공급자들에게는 새로운 사업의 기회를 제공하는 등 국민경제의 역동성을 키워 나가는데 핵심적인 역할을 하고 있습니다.

(2) 산업의 성장성

전자상거래 시장은 지난 2000년 이후 본격적으로 시장을 형성하기 시작한 이래 다양한 사업을 영위하고 있는 대형사업자들의 지속적인 시장 참여로 인한 경쟁 심화, 내수를 기반으로 하는 사업모델의 특성에 따른 성장성 제한, 현재 진행 중인 다양한 방식의 플랫폼 사업자에 대한 규제 강화 그리고 인터넷과 mobile device의 보급 포화로 인한 새로운 고객 발굴의 제약 등으로 어려운 상황을 맞이하고 있습니다.

전자상거래 시장은 온라인 침투율 50% 수준까지 가파르게 성장해 왔으나, 2023년 이후 성장이 둔화되었으며, 2024년부터는 초저가 경쟁을 기반으로 한 글로벌 전자상거래 업체들의 국내 시장 확대가 본격화됨에 따라 더욱 치열한 경쟁 환경이 조성되며 판매자와 구매자 확보를 위한 다양한 마케팅 활동과 혜택 제공 등의 경쟁구도가 심화되는 양상이 나타나고 있습니다. 이처럼 치열한 경쟁으로 인해 앞으로 전자상거래 시장은 최상위 서비스를 제공하는 선도업체 중심으로 재편이 예상됩니다. 플랫폼사 간 차별화된 생존 전략이 핵심 경쟁요소로 부각되고 있으며, 시장 참여 업체들은 각자의 위상을 만들어 나가기 위해 지속적인 서비스 개발을 통한 고객경험의 완성도를 높여 갈 것으로 예상됩니다.

※ 전자상거래 시장규모 추이

(단위 : 조원, %)

|

구 분 |

2025년 1분기 |

2024년 |

2023년 |

|---|---|---|---|

|

거래금액 |

65.4 | 242.1 | 227.3 |

|

신장률 |

9.5% |

6.5% |

8.3% |

※ 자료 출처 : 통계청 "온라인쇼핑동향조사"

(3) 경기변동의 특성

전자상거래 시장은 최초 기호품 위주의 상품구성으로 시작했으나, 현재는 의식주에 필요한 생필품 위주로 확대되어 경기변동의 영향을 덜 받는 특성이 있으며 비대면 거래의 일반화로 이러한 항상성은 더욱 강화되고 있습니다. 이외 국내에 잘 갖춰진 전자상거래를 위한 인프라(결제/물류 시스템 등)를 감안할 때 경기변동성에 따른 영향은 상대적으로 작다고 할 수 있습니다.

(4) 국내 외 시장 여건

국내 전자상거래 시장은 개별 시장참여 업체가 가진 사업수행 능력을 넘어 글로벌 거대 자본의 투입으로, 대형 물류센터 등 자본 집약적인 서비스 인프라의 구축과 국외 초대형 선도 전자상거래 업체와의 제휴 등 전방위적인 초경쟁양상을 보이고 있습니다.

또한 고객은 동일한 상품을 가장 저렴하게 구매하기 위하여 다양한 사업자들의 서비스 제안을 비교하고, 손쉽게 선택함으로써 서비스 수준의 상향 평준화를 더욱 부추기고 있는 상황입니다. 아울러 기존 전자상거래를 통해 구매하던 상품군은 구매빈도가 더욱 높아지고 있을 뿐만 아니라, 비대면 구매로 제약이 있던 각종 신선식품과 명품 상품군까지도 전자상거래로 구매하는 빈도가 빠르게 높아졌습니다.

그러나 최근 환율 변동성과 글로벌 경기 불확실성이 지속되며, 국내 온라인 소비 역시 체감 경기 악화에 따라 보수적으로 전환되고 있는 추세입니다. 이에 따라 소비자의 가격민감도가 증가하고 가성비와 혜택 중심의 소비가 더욱 강화되고 있으며, 이에 대응하기 위해 당사는 고객 데이터 기반의 맞춤형 혜택 설계와 고객 수요가 높은 식품 및 생필품 카테고리의 차별성 있는 상품군 확보에도 노력하고 있습니다.

※ 전자상거래 침투율 추이

|

구 분 |

2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

|

전체 소매시장 대비 |

51.4% | 47.2% | 44.8% |

※ 자료출처 : 전체소매시장은 통계청 "서비스업동향조사" 소매업태별판매액 중, ‘승용차 및 연료 소매점’ 제외한 판매액, 전자상거래는 통계청 "온라인쇼핑동향조사" 온라인쇼핑몰 취급상품 범위별/상품군별거래액을 참고

(5) 영업의 개황

2025년은 시장 선도 경쟁사의 지배력이 강화되는 추세 속에 새로운 글로벌 경쟁사의 투자까지 확대되며 경영환경 어려움이 지속될 것으로 예상됩니다. 이에 따라 지속가능한 사업구조를 만들어가는 기존 경영기조는 유지하되, 당사가 보유하고 있는 가격과 상품 경쟁력에 대한 차별적 경쟁우위를 더욱 확고히 하며 미래 성장을 위한 투자 역시 병행하는 것을 계획하고 있습니다.

이를 위해 시장 경쟁에서 가장 중요한 요소이자 매해 가장 큰 규모의 투자가 필요한 '가격'에 있어서는, 할인 적용 방식과 구조 개선을 통해 당사가 제공하고 있는 가격경쟁력을 고객이 더욱 선명하게 체감할 수 있도록 진화시키고 있습니다. 핵심상품을 보유한 주요 브랜드사 및 셀러와의 협업 및 신규 히트상품들의 적극적인 입점 유치, 그룹사 인기 상품 연동판매를 통한 차별적인 셀렉션을 강화해 나가는 동시에, AI를 활용한 고객 쇼핑 동선에서의 맞춤형 상품 추천과 검색 경험을 구현하며 고객에게 새롭고 다양한 상품과 합리적인 쇼핑 경험을 제공할 것입니다. 더불어, 판매자들의 안정된 판매활동과 매출 증폭 경험을 제공하기 위한 지원 프로그램 및 판매환경 구축에 지속적인 투자를 통해 속도를 높여갈 예정입니다.

이 외에도 대외 그룹 단위의 전방위적인 사업협력을 통해 차별적 경쟁력과 재도약을 위한 발판을 마련해 나가고자 합니다. CJ대한통운과의 물류 협약으로 2024년 하반기 도입한 도착보장 서비스인 '스타배송'을 올해 4월 정식 런칭할 예정이며, 이를 시작으로 서비스 대상 범위를 점차 확대해 물류 비용 효율화와 함께 익일/휴일배송 등 서비스 고도화를 추진해 나갈 계획입니다. 이후에도 당사는 "Customer first" 라는 기조 하에 고객들에게 더 나은 쇼핑 경험을 제공하기 위한 노력에 집중하여, 갈수록 어려워지는 경쟁환경 속에서도 마켓플레이스에서의 시장 지위를 확고히 해 나갈 것입니다.

(6) 관련 법령 또는 정부의 규제 등

- 전자상거래 등에서의 소비자보호에 관한 법률: 전자상거래 및 통신판매 등에 의한 재화 또는 용역의 공정한 거래에 관한 사항을 규정함으로써 소비자의 권익을 보호하고 시장의 신뢰도를 높임.

- 독점규제 및 공정거래에 관한 법률: 시장구조의 독과점화를 억제하고, 경쟁을 제한하거나 불공정한 거래 행위를 규제하여 공정하고 자유로운 경쟁질서를 확립.

- 개인정보 보호법: 개인정보의 수집, 유출, 오용, 남용으로부터 사생활의 비밀 등을 보호함으로써 국민의 권리와 이익을 증진하고, 나아가 개인의 존엄과 가치를 구현하기 위하여 개인정보 처리에 관한 사항을 규정함.

- 정보통신망 이용촉진 및 정보보호 등에 관한 법률: 정보통신 서비스를 이용하는 자의 개인정보를 보호함과 아울러 정보통신망을 건전하고 안전하게 이용할 수 있는 환경을 조성하여 국민생활의 향상과 공공복리의 증진을 목적으로 함.

- 전자금융거래법: 전자금융거래의 법률관계를 명확히 하여 전자금융거래의 안전성과 신뢰성을 확보함과 아울러 전자금융업의 건전한 발전을 위한 기반조성을 함으로써 국민의 금융편의를 꾀하고 국민경제의 발전에 이바지함.

■ 부동산업 부문 : ㈜신세계동서울피에프브이, ㈜신세계화성, 에스피남양주별내피에프브이㈜, 캡스톤APAC전문투자형사모투자신탁 2호, DA VINCI HOLDCO PTE. LTD

(1) 산업의 특성

부동산개발, 임대사업은 투자규모가 비교적 큰 자본집약적 산업이며, 사업장의 입지가 매출 및 수익에 많은 영향을 미치며, 제품의 차별화에 많은 비용이 소요되고, 품질경쟁보다는 가격경쟁에 많이 의존하는 산업입니다.

(2) 경기변동의 특성

부동산개발업은 성격상 경기에 후행하는 경향이 있으며, 실물경기 외 자금시장의 변동과 같은 급격한 경영환경 변화에 많은 영향을 받습니다. 이에 경기변동은 임대수요의 변화와 임대료 산정에 큰 영향을 끼칠 수 있습니다.

(3) 국내 외 시장여건

부동산개발, 임대업은 자금력이 중요합니다. 부지매입 및 건축을 위한 자금력은 시장의 진입장벽으로서 역할을 하며, 건물입지, 규모 및 임대가격이 경쟁의 중요한 요소로 작용합니다.

(4) 영업의 개황

업의 본질에 따라 리테일 부동산 개발회사로서 국내 상업용 부동산 개발사업뿐만 아니라 효율적인 자산운용 및 관리를 통해 신세계그룹의 부동산 가치를 극대화하는 역할을 담당해 나갈 것입니다.

(5) 관련법령 또는 정부의 규제 등

- 부동산개발업의 관리 및 육성에 관한 법률 : 건축물이나 토지의 면적이 일정

규모 이상의 부동산개발을 업으로 영위하려는 자는 국토교통부장관에게

등록을 하여야 함

- 도시교통정비 촉진법 : 도시교통정비촉진법에 따라 인구 10만 명 이상 도시에서

각층 바닥 면적의 총합이 1천㎡ 이상인 시설물 연면적에 단위부담금, 교통유발계

수 등을 반영해 교통유발부담금을 산정, 부과함

- 여객자동차터미널구조 및 설비기준에 관한 규칙 : 여객자동차터미널의 공사계획 과 구조 및 설비에 관한 기술기준

■ IT서비스업 부문 : ㈜신세계아이앤씨

(1) 산업의 특성

IT서비스는 정보시스템 구축ㆍ운영을 통한 고객의 경쟁력을 강화하는 것을 목표로, 고객의 주문에 의해 생산되는 수발주형 산업입니다. 다양한 분야의 다수의 전문인력과 IT기술이 요구되는 규모와 범위 경제의 산업 특성을 지니고 있습니다. 일반적으로 시스템 구축 후, 장기 운영 서비스를 제공하기 때문에 고객과의 장기적이고 전략적인 파트너쉽이 중요합니다.

(2) 산업의 성장성

'25년 글로벌 IT서비스 시장 지출 규모는 전년대비 9.8% 증가가 예상됩니다. 데이터센터와 소프트웨어, IT서비스 부문의 지속적인 성장이 이어질 것이며, 특히, 생성형 AI 관련 투자의 성장이 두드러질 것으로 전망됩니다.

※ 전세계 IT 지출 전망

(단위 : 십억 달러)

| 구 분 | 2025년(E) | 2024년 |

|---|---|---|

| 글로벌 IT 지출 | 5,618 | 5,115 |

| 성장률 | 9.8% | 7.7% |

※ 출처 : Gartner, 2025.01.

국내 IT 지출은 '24년 2.7% 성장한데 이어 '25년에는 3.3% 수준으로 소폭 성장할 것으로 전망합니다. 고물가, 금리인상 등 국내 경기 침체가 기업의 투자를 위축시켜 적극적인 IT 지출보다 내부 효율화를 위한 소극적 지출에 그칠 것으로 보여집니다.

다만, 국내 또한 생성형 AI 서비스에 대한 관심이 높아지고, AI 적용 범위가 지속 확장되는 상황 속에서 AI 관련 투자는 확대될 것으로 기대합니다.

※ 국내 ICT 시장 전망 (단위 : 십억원)

| 구 분 | 2025년(E) | 2024년 |

|---|---|---|

| 국내 IT 지출 | 41,204 | 39,893 |

| 성장률 | 3.3% | 2.7% |

※ 출처 : KRG, 2024.11

(3) 경기변동의 특성

SW 및 솔루션, HW유통의 경우, 장기 운영 서비스를 제공하고 있기 때문에 경기 변동에 따른 즉각적인 영향은 크지 않습니다. 다만, 경제상황 또는 업황에 따른 파트너사의 기업투자규모에 따라 해당 서비스의 매출에 영향을 미칠 수 있습니다.

(4) 국내 외 시장여건

국내 IT서비스 산업은 정부기관 및 기업 등에 생산성과 효율성을 제고시키는 산업으로, 모든 경제분야에 파급효과를 미치는 주요 산업으로 발전하고 있습니다. 그리고 고급인력의 고용 창출 기여 효과가 높은 산업으로, 전통적인 산업에 비해 인력 자산에 의존도가 높은 산업입니다. 또한 서비스산업, 특히 유통업 분야에서의 혁신주체로서 그 중요성을 인정받고 있습니다.

SW 및 솔루션, HW유통의 경우, IT서비스산업 특성과 대부분 유사하나, 최근 빅데이터, 소셜, 모빌리티, 디지털트랜스포메이션에 따른 신규 제품 수요가 급증함에 따라 SW 및 솔루션 시장은 활성되는 반면, HW의 경우 축소되는 경향을 보이고 있습니다. 이와 반대로, 개인 IT디바이스는 IOT, 헬스케어기기 수요 확대로 다양한 기기들을 시장에 선보이며 활성화를 주도하고 있습니다.

IT정보서비스 부문은 다양한 유형의 비즈니스에 활용 할 수 있는 인터넷 기반의 IT서비스를 제공하고 있으며 당사가 현재 영위하고 있는 IT정보서비스 부문은 IT시장에서 중요한 입지를 구축하고 있으며, 국내외 시장 확보를 위해 치열한 경쟁을 펼치고 있습니다.

(5) 영업의 개황

- IT서비스 부문

㈜신세계아이앤씨는 급변하는 비즈니스 환경에서 고객의 다양한 니즈를 파악하여, 최적의 IT서비스를 제공하고 있습니다. 당사의 IT서비스는 크게 시스템 운영(SM) 및 시스템개발/통합(SI), 클라우드, 디지털 공간 서비스, AI로 구분됩니다.

㈜신세계아이앤씨는 유통관련 분야에 특화된 IT시스템 운영 및 구축 능력을 기반으로 최적화된 IT서비스를 제공하고 있으며, 주요 영역은 아래와 같습니다.

① 시스템 운영(SM)

② 시스템개발/통합(SI)

③ 정보보안 사업

클라우드는 클라우드POS/멤버십, MSP, 프라이빗클라우드, 데이터센터로 구분됩니다.

① 다양한 업태에 적용가능한 클라우드 기반 POS 및 멤버십 서비스

② 클라우드 인프라, 보안, 데이터, 어플리케이션까지 퍼블릭 클라우드 End-to-End

IT서비스 제공

③ 뉴타닉스 인프라 기반 프라이빗 클라우드 컨설팅, 기술검증, 구축, 운영 서비스

④ Co-Location, 인터넷회선, 관제 및 백업 등 통합 데이터센터 서비스

디지털 공간 서비스는 스마트리테일, 스마트인프라로 구분됩니다.

① AI기술, 클라우드POS 등 리테일테크를 집약한 셀프서비스스토어, 셀프계산대, 스마트벤딩머신을 제공하는 스마트리테일

② 지능형빌딩시스템(IBS), 스마트시티, 스마트홈&오피스 등을 설계, 구축하는 스마트 인프라

AI는 챗봇, 수요예측, 개인화추천 및 VISION기술과 RPA 등 서비스를 제공합니다.

전기차충전 서비스는 충전기 구축과 운영으로 구분됩니다.

① 전기차충전기 공급 및 전기차충전 인프라 구축

② 충전, 결제, 충전정보 제공 등 플랫폼 운영 서비스

- IT유통 부문

당사는 시장 선도적 IT관련 장비 및 솔루션을 고객에게 제공하고 있으며, 새로운 방식의 다양한 서비스를 제공하고자 노력하고 있습니다. 해당 부문의 영역은 다음과 같습니다.

① DW, UI/UX플랫폼, 서버/스토리지, 보안, Mobile장비 및 솔루션 등 IT관련 장비

및 솔루션 총판 유통

② 유무선통신상품, 게임기기 및 컨텐츠, 모바일 및 노트북 등 각종 디바이스

IT기기 총판 및 유통

- IT정보서비스 부문

다양한 유형의 비즈니스에 활용가능한 IT정보서비스 사업은 아래와 같이 분류됩니다.

① 유통회사와 협력회사 간 거래에 필요한 데이터를 상호 교환할 수 있도록 지원하

고 매출관리, 정보가공, 통계, 마감 업무 등을 지원하는 eCvan 서비스

② 고객의 다양한 조직 구성원들이 협업하여 업무를 신속하고 효율적으로 추진하여

조직을 관리할 수 있도록 그룹웨어시스템을 제공하는 eCnote 서비스

③ 전자적 방식으로 세금계산서 발행/전송/수신/보관할 수 있도록 지원하는 eCtax

서비스

④ 응용 소프트웨어 기반의 서비스 및 솔루션을 인터넷을 통해 제공하는 Good-MD

(ASP) 서비스

⑤ 고객의 다양한 목적 달성을 지원하기 위해 대량 문자 메시지를 한 번에 발송하는

Mobile DM 서비스

⑥ 온오프라인 교육, 콘텐츠 개발, 진단/컨설팅을 제공하는 교육서비스

(6) 시장의 특성

IT서비스 산업은 수요자의 요구에 의하여 컨설팅, 요구분석, 시스템설계, 각 시스템 요소의 개발, 시스템 통합 시험 및 설치, 일정기간의 시스템 운영 및 유지보수 등의

업무 전체를 일괄 책임하에 수행하는 것을 말하며, 다음과 같이 분류 할 수 있습니다.

| 구 분 | 내 용 | |

|---|---|---|

| 컨설팅/SI | IT 컨설팅 | 장단기 정보화 계획수립 기업 솔루션 도입 운용 자문 네트워크, 기기, 설비 운용 자문 최적 보안 운용 자문 |

| 시스템 통합 | 프로젝트 기획, 일정, 기술기획 업무분석, 프로그램 설계, 어플리케이션 개발, 코딩 및 개발 DB 개발 및 구축 최적HW선정, 네트웍 설계 구축, OS표준화 및 구축 이종간 패키지 통합, 이종간 HW 통합, 이종간 네트워크 통합 개발 후 실험 및 테스트, 유지보수 |

|

| 아웃소싱 | IT인프라운영 | 데이터센터, HW, 네트워크 운영 |

| SM | 시스템 위탁운영 | |

※출처 : 한국IT서비스산업협회

|

|

조직도(아이앤씨) |

(7) 관련법령 또는 정부의 규제 등

- 하도급거래 공정화에 관한 법률 : 공정한 하도급거래질서를 확립하여 원사업자와

수급자가 대등한 지위에서 상호보완하며 균형있게 발전할수 있도록 함.

- 전자상거래 등에서의 소비자보호에 관한 법률 : 전자상거래 및 통신판매 등에 의한

재화 또는 용역의 공정한 거래에 관한 사항을 규정함으로써 소비자의 권익을 보호

하고 시장의 신뢰도를 높임.

- 공정거래법 : 시장구조의 독과점화를 억제하고, 경쟁을 제한하거나 불공정한 거래

행위를 규제하여 공정하고 자유로운 경쟁질서를 확립

- 개인정보 보호법 : 개인정보의 수집, 유출, 오용, 남용으로부터 사생활의 비밀 등을

보호함으로써 국민의 권리와 이익을 증진하고, 나아가 개인의 존엄과 가치를 구현

하기 위하여 개인정보 처리에 관한 사항을 규정함.

- 정보통신망법 : 정보통신 서비스를 이용하는 자의 개인정보를 보호함과 아울러 정 보 통신망을 건전하고 안전하게 이용할 수 있는 환경을 조성하여 국민생활의 향상 과 공공복리의 증진을 목적으로 함.

- 산업안전보건법 : 산업재해 예방을 위한 기준을 지키며 근로조건을 개선하여 적절

한 작업환경을 조성하는 등 국가 산업재해 예방시책에 따라야 함.

■ 호텔레저업 부문 : ㈜조선호텔앤리조트, ㈜디디아이제이제이60위탁관리부동산투자회사

(1) 산업의 특성

관광산업은 미래의 성장산업으로서 전 세계 모든 나라에서 전략적으로 육성하는 중요한 산업 분야입니다. 현대적 개념의 호텔은 전통적 기능(숙박, 식음료 제공, 안전)을 포함하여 이용객의 국제화ㆍ대중화ㆍ다양화에 따라 여러 영역으로 역할이 확장되고 있으며, 해당 국가와 지역사회의 경제ㆍ문화ㆍ예술 및 커뮤니케이션 활용공간으로서의 공공 기능을 지니고 있습니다.

골프장 산업은 초기에 부지 매입과 조성 등의 높은 투자비용과 골프장 관련 인허가, 사업승인과 같은 복잡한 행정절차 등으로 시장 진입장벽이 높은 산업으로 분류됩니다. 또한 골프연습장/ 골프 장비업/ 골프 의류 등의 관련 사업과의 연관성이 높으며 골프 인구가 집중된 수도권과의 접근성은 해당 골프장 매출액에 큰 영향을 주고 있습니다

(2) 산업의 성장성

관광산업은 사회, 경제적 상황에 따른 여행수요에 큰 영향을 받습니다. 2024년 연간 방한 외국인 관광객 수는 총 1,637만명으로 집계되었으며 이는 전년 대비 48.4% 증가한 수치로, 코로나19 팬데믹 이전인 2019년 대비 약 94% 수준까지 회복된 것입니다. 이와 같은 외국인 관광객 증가와 꾸준한 내수 시장의 수요로 지속적인 사업성장을 기대하고 있습니다.

골프사업은 계절적 성향이 뚜렷한 사업입니다. 계절적으로는 기온 변화에 따라 이용객수가 변동되는 특징을 보이고 있습니다. 월별로는 5월, 6월, 10월 이용객수가 가장 많은 성수기이며, 야외 스포츠의 특성상 1월과 2월은 추위와 눈으로 인하여 비수기로 구분할 수 있습니다.

(3) 경기변동의 특성

관광호텔 및 레저사업은 일반적으로 외부 환경의 변화에 영향을 받습니다. 국내외 경기 여건, 환율, 자연재해, 테러, 질병 등 다양한 이슈에 따라 민감한 반응을 보입니다.

(4) 국내 외 시장여건

관광호텔 및 레저사업은 대표적인 노동집약적 서비스산업입니다. 국내 관광호텔은 완전 경쟁 상태로서 우수한 인적 자원의 서비스 경쟁력, 시설, 위치가 주요 경쟁요소입니다. 예약채널의 다변화로 다양한 예약채널을 확보하기 위한 활동을 전개하고 있으며, 시설 개보수 및 서비스 업그레이드 등을 통해 경쟁력을 강화하고 있습니다.

골프장 산업에서의 주요한 경쟁요소는 수도권과의 접근성, 잔디관리 수준, 차별화된 서비스 제공여부 등 입니다. 당사가 운영중인 골프장은 경기도 여주시에 위치하여 서울과의 접근성이 뛰어나며, 고객 가치를 최우선으로 여기는 신세계 그룹의 서비스 노하우를 바탕으로 당사의 골프장을 방문하는 내장객에게 최고 수준의 서비스를 제공하고 있습니다.

(5) 영업의 개황