|

|

대표이사 확인서_'25년 1분기 |

분 기 보 고 서

(제 41 기 1분기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에스케이가스(주) |

| 대 표 이 사 : | 윤병석 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교로 332 ECO Hub |

| (전 화)02-6200-8114 | |

| (홈페이지) http://www.skgas.co.kr | |

| 작 성 책 임 자 : | (직 책) 재무실장 (성 명) 최 이 룩 |

| (전 화) 02-6200-8114 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서_'25년 1분기 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 7 | 1 | - | 8 | 3 |

| 합계 | 7 | 1 | - | 8 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

에코마린퓨얼솔루션(주) | 신규설립 |

| 연결 제외 |

- | - |

다. 신용평가에 관한 사항

신용평가등급은 다음과 같습니다. (※최근 5년간 신용등급)

(1) 회사채

[SK가스]

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

| 2025.01 | 42-1 회사채 42-2 회사채 |

AA- | 한신평, 한기평, NICE (AAA ~ D) |

본평정 |

| 2024.06 | 41회 회사채 40-1회 회사채 40-2회 회사채 40-3회 회사채 39-1회 회사채 39-2회 회사채 38-2회 회사채 38-3회 회사채 37-2회 회사채 37-3회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 한신평, NICE (AAA ~ D) |

정기평정 |

| 2024.04 | 41회 회사채 40-1회 회사채 40-2회 회사채 40-3회 회사채 39-1회 회사채 39-2회 회사채 38-2회 회사채 38-3회 회사채 37-2회 회사채 37-3회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 한기평 (AAA~D) |

정기평정 |

| 2024.02 | 41회 회사채 | AA- | 한신평, 한기평, NICE (AAA ~ D) |

본평정 |

| 2023.06 | 40-1회 회사채 40-2회 회사채 40-3회 회사채 39-1회 회사채 39-2회 회사채 38-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 한기평 (AAA~D) |

정기평정 |

| 2023.05 | 40-1회 회사채 40-2회 회사채 40-3회 회사채 39-1회 회사채 39-2회 회사채 38-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 한신평 (AAA~D) |

정기평정 |

| 2023.04 | 40-1회 회사채 40-2회 회사채 40-3회 회사채 39-1회 회사채 39-2회 회사채 38-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 나이스 (AAA~D) |

정기평정 |

| 2023.01 | 40-1회 회사채 40-2회 회사채 40-3회 회사채 |

AA- | 한신평, 한기평, NICE (AAA ~ D) |

본평정 |

| 2022.06 |

39-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-1회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | 한신평 (AAA ~ D) |

정기평정 |

| 2022.04 |

39-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-1회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 |

AA- | NICE, 한기평 (AAA ~ D) |

정기평정 |

| 2021.07 | 39-1회 회사채 39-2회 회사채 |

AA- | 한신평, 한기평, NICE (AAA ~ D) |

본평정 |

| 2021.06 |

38-1회 회사채 38-2회 회사채 38-3회 회사채 37-1회 회사채 37-2회 회사채 37-3회 회사채 36-1회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 34-2회 회사채 33-2회 회사채 |

AA- |

NICE (AAA ~ D) |

정기평정 |

| 2021.04~ 2021.05 |

38-1회 회사채 37-1회 회사채 36-1회 회사채 36-2회 회사채 36-3회 회사채 35-1회 회사채 35-2회 회사채 34-2회 회사채 33-2회 회사채 |

AA- | 한기평, 한신평 (AAA ~ D) |

정기평정 |

| 2021.02~ 2021.03 |

38-1회 회사채 |

AA- | 한신평, 한기평, NICE (AAA ~ D) |

본평정 |

※ 회사채 등급

| 구분 | 한기평 | 한신평 | NICE |

| AA | 원리금 지급확실성이 매우 높으며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | 원리금 상환가능성이 매우 높지만, 상위등급(AAA)에 비해 다소 열위한 면이 있다. | 원리금 지급확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가 있음. |

[울산지피에스]

한국기업평가(주), 한국신용평가(주) 및 NICE신용평가(주)로 부터 회사채 신용평가를 받고 있습니다. 최근 3개년간 신용등급과 관련된 내용은 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 | 평가구분 |

| 2025.02.11 | 3-1회 회사채 3-2회 회사채 |

AA- | 한국신용평가 | 본평정 |

| 2025.02.11 | 3-1회 회사채 3-2회 회사채 |

AA- | NICE신용평가 | 본평정 |

| 2025.02.11 | 3-1회 회사채 3-2회 회사채 |

AA- | 한국기업평가 | 본평정 |

| 2024.06.13 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | 한국신용평가 | 정기평정 |

| 2024.06.12 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | NICE신용평가 | 정기평정 |

| 2024.04.30 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | 한국기업평가 | 정기평정 |

| 2023.06.14 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | 한국기업평가 | 정기평정 |

| 2023.05.25 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | 한국신용평가 | 정기평정 |

| 2023.05.08 | 1-1회 회사채 1-2회 회사채 2-1회 회사채 2-2회 회사채 |

AA- | NICE신용평가 | 정기평정 |

| 2022.06.27 | 2-1회 회사채 2-2회 회사채 |

AA- | NICE신용평가 | 본평정 |

| 2022.06.27 | 2-1회 회사채 2-2회 회사채 |

AA- | 한국기업평가 | 본평정 |

| 2022.06.24 | 2-1회 회사채 2-2회 회사채 |

AA- | 한국신용평가 | 본평정 |

| 2022.06.24 | 1-1회 회사채 1-2회 회사채 |

AA- | 한국신용평가 | 정기평정 |

| 2022.04.28 | 1-1회 회사채 1-2회 회사채 |

AA- | NICE신용평가 | 정기평정 |

| 2022.04.22 | 1-1회 회사채 1-2회 회사채 |

AA- | 한국기업평가 | 정기평정 |

| 2022.02.10 | 1-1회 회사채 1-2회 회사채 |

AA- | NICE신용평가 | 본평정 |

| 2022.02.10 | 1-1회 회사채 1-2회 회사채 |

AA- | 한국기업평가 | 본평정 |

| 2022.02.09 | 1-1회 회사채 1-2회 회사채 |

AA- | 한국신용평가 | 본평정 |

[참고] 국내 신용등급 체계 및 등급 정의

| 구 분 | 내 용 | |

| 투자 등급 |

AAA | 원리금 지급 확실성이 최고로 우수 |

| AA | 원리금 지급 확실성이 매우 높지만 AAA등급에 비해 다소 낮음 | |

| A | 원리금 지급 확실성이 높지만 환경변화에 다소 영향받을 가능성이 있음 | |

| BBB | 원리금 지급 확실성이 있지만 환경변화에 따라 저하될 가능성 내포 | |

| 투기 등급 |

BB | 원리금 지급에 문제는 없으나 장래의 안정성면에는 투기적인 요소 내포 |

| B | 원리금 지급능력이 부족하여 투기적임 | |

| CCC | 채무불이행이 발생할 위험요소 내포 | |

| CC | 채무불이행이 발생할 가능성 높음 | |

| C | 채무불이행이 발생할 가능성 극히 높음 | |

| D | 채무불이행 상태임 | |

주) AA부터 B까지는 +, - 부호를 부가하여 동일등급내에서의 우열을 나타냄

(2) 기업어음

[SK가스]

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

| 2024.12 | 기업어음 | A1 | 한신평, 한기평, NICE (A1~D) | 정기평정 |

| 2024.06 | 기업어음 | A1 | 한신평, NICE (A1~D) | 본평정 |

| 2024.04 | 기업어음 | A1 | 한기평 (A1~D) | 본평정 |

| 2023.09 | 기업어음 | A1 | 한신평, 한기평, NICE (A1~D) |

본평정 |

※ 기업어음 등급

| 구분 | 한기평 | 한신평 | NICE |

| A1 | 단기적인 채무상환능력이 매우 우수하며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | 적기상환능력이 최상급이다. |

적기상환능력이 최고수준이며, 현단계에서 합리적으로 예측가능한 장래의 어떠한 환경변화에도 영향을 받지 않을 만큼 안정적임. |

[울산지피에스]

-해당사항 없음

- 이외 내용은 기업공시서식 작성기준에 따라 분기보고서에서 기재를 생략하였으며,

관련 내용은 2025.03.12에 제출된 2024년사업보고서를 참고하시기 바랍니다.

2. 회사의 연혁

가. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021년 03월 30일 | 정기주총 | - | 사외이사 이상구 | 대표이사 최창원 (대표이사 사임, 사내이사 유지) |

| 2021년 06월 17일 | 임시주총 | 사외이사/감사위원 전현정 | - | 사외이사/감사위원 김광준(임기만료) |

| 2022년 03월 24일 | 정기주총 | 기타비상무이사 안재현 | 대표이사 윤병석 사외이사/감사위원 김연근 |

사내이사 이해원(임기만료) |

| 2023년 03월 23일 | 정기주총 | 사외이사/감사위원 박주경 기타비상무이사 전광현 |

사내이사 최창원 | 사외이사/감사위원 정종호(임기만료) 기타비상무이사 안재현(사임) |

| 2024년 03월 21일 | 정기주총 | 사외이사 손양훈 | 사외이사/감사위원 전현정 | 사외이사 이상구(임기만료) |

| 2025년 03월 20일 | 정기주총 | 사외이사/감사위원 정영채 기타비상무이사 손현호 |

대표이사 윤병석 | 사외이사/감사위원 김연근(임기만료) 기타비상무이사 전광현(사임) |

(주1) 2021년 6월 17일에 있었던 2021년 제1차 임시주주총회에서 전현정 사외이사/감사위원이 선임되었습니다.

(주2) 상법 제386조에 따라 김광준 이사는 2021년 6월 17일 있었던 2021년 제1차 임시주주총회에서 전현정이사 취임 시 까지, 임기 만료에도 불구하고 이사로서의 권리와 의무를 수행하였습니다.

(주3) 2022년 3월 24일 주주총회 직후 개최된 이사회에서 윤병석 이사가 대표이사로 재선임되었습니다.

(주4) 2023년 3월 23일 기타비상무이사 안재현은 일신상의 사유로 기타비상무이사에서 사임하였습니다.

(주5) 2025년 3월 20일 주주총회 직후 개최된 이사회에서 윤병석 이사가 대표이사로 재선임되었습니다.

(주6) 2025년 3월 20일 기타비상무이사 전광현은 일신상의 사유로 기타비상무이사에서 사임하였습니다.

- 이외 내용은 기업공시서식 작성기준에 따라 분기보고서에서 기재를 생략하였으며, 관련 내용은 2025.03.12에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 41기 1분기 (2025년 1분기 말) |

40기 (2024년말) |

39기 (2023년말) |

38기 (2022년말) |

37기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 9,245,244 | 9,230,244 | 9,230,244 | 9,230,244 | 9,230,244 |

| 액면금액(원) | 5,000 | 5,000 | 5,000 | 5,000 | 5,000 | |

| 자본금 | 46,226,220,000 | 46,151,220,000 | 46,151,220,000 | 46,151,220,000 | 46,151,220,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액(원) | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액(원) | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 46,226,220,000 | 46,151,220,000 | 46,151,220,000 | 46,151,220,000 | 46,151,220,000 |

※ '25년 1분기 중 주식매수선택권행사로 인하여 15,000주 신주 발행되었습니다.

4. 주식의 총수 등

- 주식의 총수 현황은 분기보고서에서 기재를 생략하였으며, 관련 내용은 2025.03.12에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

5. 정관에 관한 사항

- 기업공시서식 작성기준에 따라 분기보고서에서 기재를 생략하였으며, 관련 내용은 2025.03.12에 제출된 2024년 사업보고서를 참고하시기 바랍니다.

II. 사업의 내용

1. 사업의 개요

[SK가스]

당사는 LPG 수입산업의 합리화를 위해 1985년 설립되어 현재까지 LPG 등의 화학제품을 수입, 저장, 판매하는 LPG 가스사업을 주요 사업으로 영위하고 있으며, 2025년 1분기 회사 총 매출액인 1.8조원을 LPG 가스사업 등에서 창출하였습니다. 이중 국내 매출은 1조원으로 약 56%, 해외수출은 0.8조원으로 약 44%를 차지하고 있습니다.

LPG (Liquefied Petroleum Gas: 액화석유가스)는 편리성과 청정성 그리고 높은 효율성을 가지고 있는 에너지로, 국내에서는 정유사의 원유정제공정이나 석유화학공정에서 부산물로 생산되기도 하나, 부족분은 전량 해외로부터 수입해야 합니다. 이에, 당사는 사우디아라비아, 쿠웨이트, 아랍에미레이트 등 중동지역 및 미국과 LPG Trading 시장을 통해 국내에 LPG를 수입하고 있습니다.

국내에 수입된 LPG는 당사가 보유한 LPG 저장기지 설비를 거쳐 국내 수요처에 공급됩니다. 당사의 LPG저장기지는 총 48만톤 규모로, 석유화학 및 산업용으로 공급하기 용이한 울산과 가정상업 및 수송용 대수요권인 수도권에 인접한 경기도 평택에 위치하고 있습니다. 30여년간 축적해온 세계적인 규모의 저장기지 운영 노하우와, 국내 LPG 시장 경험 및 각종 Risk 관리 능력을 기반으로 당사는 전국적인 유통망을 통하여 LPG 충전소, 석유화학업체, 산업체 등 다양한 국내 수요처에 안정적으로 LPG 제품을 공급하고 있습니다.

또한 당사는 오랜 LPG 국내 수입 및 해외 판매 경험을 바탕으로 지난 20여년간 아시아 지역의 주요한 LPG trader로 성장하였습니다. 해외 LPG 도입처에서 해외 Buyer와의 거래 또는 LPG Trading 시장에서의 판매 등의 형태로 LPG 해외수출을 하고 있으며, 당사는 해외 LPG Trading을 통해 단순 판매를 통한 이익 추구 외에도 재고조정을 통한 도입비 절감, 타회사와의 제품, 선복 Swap을 통한 Trading 이익 추구 등 다양한 목적으로 수행 중입니다.

한편, 당사의 주요종속회사인 울산지피에스(주)는 LPG/LNG 가스복합화력발전 사업을 추진하는 회사입니다. 2024년 12월 세계최초 LPG-LNG Dual Fuel 발전소의 상업운전을 개시하였습니다.

[울산지피에스]

울산지피에스 주식회사는 2011년 07월 01일에 발전업을 목적으로 설립되었으며, 당초 충청남도 당진시 석문면 교로리 일원에 1,000MW급 석탄화력발전소를 건설하여 운영하려 하였으나 미세먼지 이슈 확대 등으로 변경된 정부의 에너지정책에 따라 지난 2018년 3월 29일 발전사업변경 허가를 받아 가스복합발전으로 발전연료 및 사업내용을 변경하였고, 이어서 2019년 1월 30일에는 사업장 소재지를 충청남도 당진시에서 울산광역시 및 충청북도 음성군 등으로 변경하였습니다.

2019년 8월 19일에는 회사를 존속법인인 울산지피에스(주)를 포함, 3개사로 인적 분할을 하였고 이후 울산광역시로 본점을 이전하여 현재까지 울산광역시 남구 부곡동 산 5번지 일원에 친환경 가스복합발전소의 건설을 추진 중에 있습니다. 당 분기말 기준(2024년 9월 30일) 현재 회사의 자본금은 344,910,000천원이며, SK가스(주)가 회사의 지분 99.48%를, 한국산업은행이 회사의 지분 0.52%를 소유하고 있습니다.

| 구분 | 내용 |

|---|---|

| 사업명 | 울산지피에스 천연가스복합발전사업(LNG, LPG) |

| 사업부지 | 울산광역시 남구 울산미포국가산업단지 내 부곡·용연지구(약42천평) |

| 발전설비 | 설비용량 : 1,227MW(발전단 기준) 가스터빈×2기, 배열회수보일러×2기, 증기터빈×1기 |

| 제품판매방식 | 생산된 전기를 한국전력거래소를 통해 판매 |

| 건설기간 | 2022년 03월 ~ 2024년 12월 |

| 운영기간 | 30년 이상 |

| 재원조달액 | 1조4,120억원(타인자본, 자기자본 비중 약 75 : 25) |

| 연료도입 |

LNG 직도입 : SK Gas International Pte., Ltd. LPG 도입 : SK가스㈜ |

| 터미널이용계약 | 코리아에너지터미널 |

| EPC | SK에코엔지니어링(주)(舊 SK건설(주)) |

| LTSA | SIEMENS Energy Limited, SIEMENS Gas and Power GmbH & Co.KG |

2. 주요 제품 및 서비스

[SK가스]

가. 주요 제품 및 서비스 현황

(1) 수송용 LPG

Autogas란 차량연료로 사용되는 LPG를 가리키는 것으로 미세먼지 저감 등 대도시 환경오염문제 해결에 적합한 연료입니다. 정부에서는 1972년 택시에 Autogas 사용을 허가한 이래 장애인 승용차, 관공서 차량, 여객운수사업용승용차, 승합차, 화물차, 경차로 사용범위를 확대하였으며, 2019년 3월부터는 사용제한 규제를 전면 폐지하였습니다. 또한 LPG차를 저공해 자동차로 분류하고 미세먼지 저감 등을 위해 노후 경유차 폐차 후 LPG 1톤 트럭, 어린이 통학차 구매 시 보조금을 지원정책 등을 시행해 왔습니다. 이와 같이 Autogas는 친환경성 및 경제성 등을 토대로 경쟁력을 확보하여 친환경차로의 전환 과정에서 Bridge 연료로서 수요 기반을 확장하고 있습니다.

당사는 Autogas 경쟁력 확보와 수요 창출 활동을 LPG업계가 집중화하여 효율적으로 추진하기 위해 2003년 9월, (주)E1과 공동으로 환경부가 인가한 사단법인 대한LPG산업환경협회(現사단법인 대한LPG협회)를 설립하였으며, LPG 자동차의 보급을 위한 기술개발 및 저공해 LPG 자동차에 대한 정부지원책 확보를 위한 정책/연구 개발 활동을 적극적으로 수행하고 있습니다.

(2) 석유화학용 LPG

석유화학용 LPG는 석유화학업체에서 석유화학제품을 제조하는 원료로 LPG를 사용하는 것을 말하며, 당사는 1991년 ㈜효성 및 1997년 태광산업(주)에 공급을 시작한 이래 지속적으로 판매가 이루어지고 있습니다. ㈜효성 및 태광산업㈜는 프로판가스를 프로필렌 제조용 원료로 사용하고있습니다. ㈜효성의 경우에는 프로필렌 제조 설비가 2015년도 하반기에 증설되어 당사의 프로판 가스 공급량 역시 한차례 증가하였습니다.(☞ 2015.10.26 단일판매ㆍ공급계약 체결 공시 참조). 또한, 에스케이어드밴스드(주)의 프로필렌 제조설비도 2016년 4월부터 상업가동을 시작하면서 국내 석유화학용 LPG 판매는 급격히 확대되었습니다. (☞ 2016.04.22 단일판매ㆍ공급계약 체결 공시 참조)

이와 더불어 코리아피티지㈜ 및 용산화학㈜은 무수말레인산 제조용으로 당사로부터 부탄가스를 공급받아 사용하고 있습니다. 또한 SK지오센트릭 등은 납사 대비 가격 경쟁력이 있을 때 납사 대체용 원료로 프로판 및 부탄을 석유화학용으로 사용하고 있습니다.

(3) 산업용 LPG

당사는 LPG 국제가격 안정화에 따른 가격경쟁력을 바탕으로 산업용 LPG 수요 증대에 힘쓰고 있습니다. 한편 정부의 우호적 환경정책(미세먼지 경감 정책)으로 인한 사용연료 규제 또한 국내 산업용 프로판 사용을 증가 시키는데 일조하고 있습니다.

(4) 가정상업용 LPG

가정/상업시설에서 난방/취사용으로 사용되는 프로판 가스의 경우 LNG 도시가스의 보급확대에 따라 수요가 감소해 왔습니다. 한편, 정부에서는 마을단위/군단위 LPG배관망사업에 이어 읍/면단위 LPG배관망사업을 확대 추진 중으로, 향후 도시가스 미공급지역에 대한 LPG 보급은 일부 확대될 것으로 예상됩니다.

(5) LPG 해외 판매 (LPG Trading)

당사는 오랜 LPG 국내 수입 및 해외 판매 경험을 바탕으로 지난 20여년간 아시아 지역의 주요한 LPG trader로 성장해왔습니다. LPG 해외 판매는 냉동 LPG를 미국/중동에서 직구입하거나, 시장으로부터 구입하여 해외 Buyer에게 장기계약 또는 시장가로 판매합니다. 당사는 중국, 동남아시아 등 지역 및 고객 유형의 다변화에 힘쓰고 있으며, 해외판매에 불안정성을 더하는 현 국제정세 및 시황 하에서도 조속한 대응을 통해 '25년 1분기 해외판매 물량은 전년 동기 대비 유사한 수준(△1%)을 보이고 있습니다.

| [LPG 해외 판매 실적] | (단위: 천톤) |

| 구분 | 2025년 1분기 | 2024년 1분기 | 2024년 | 2023년 |

| LPG | 930 | 938 | 3,827 | 3,993 |

[울산지피에스]

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부분 | 품목 | 구체적 용도 | 매출액 | ||

| 제15기 1분기 | 제14기 | 제13기 | |||

| 발전 | 전력 | 산업용 등 | 230,577 | 185,423 | - |

(*1) 회사는 2024년 12월 1일에 상업운전을 개시하였습니다.

(*2) 전기는 시운전 기간 매출이 발생하여 해당 기간의 실적을 포함하여 기재하였습니다.

나. 주요 제품 등의 가격변동추이

| (단위 : 원/kWh) |

| 품목 | 제15기 1분기 | 제14기 | 제13기 | |

| 전력(*1) | 울산발전소 | 114 | 134 | - |

(*1) 전력량요금 ÷순 발전량

3. 원재료 및 생산설비

가. 주요 원재료 및 가격변동 추이

LPG는 당사가 주요 판매하는 제품으로서 수입 후 고객에게 판매합니다. LPG 판매가격은 사우디 Aramco사가 매달 말 고시하는 Contract Price(CP가격)을 기준으로, 매입 발생 시점 환율과 도입 비용, 운송비, 적정 이윤 등을 감안하여 결정됩니다.

국제 CP가격은 2010년-2014년 사이 프로판과 부탄 각각 평균 톤 당 820달러와 840달러로 높게 형성되어 있었습니다. 2012년 3월에는 이란발 중동위기로 국제유가가 상승하여 프로판과 부탄이 각각 톤 당 1,230달러와 1,180달러로 사상 최고치를 기록하기도 하였습니다. 이후 2013년 및 2014년에는 CP가격이 톤 당 800달러 수준으로 유지되었으나, 2014년 연말부터 본격화된 저유가와 미국의 LPG 공급 확대로 인해 CP 가격은 하향 안정화 추세를 보였습니다. 그러나 2021년 연말부터 LPG 가격은 코로나 19 및 러시아-우크라이나 전쟁으로 인한 유가 절대가격 수준이 급등하면서 다시 800달러 이상을 기록하였고, 하절기 진입으로 하향 안정화 추세를 보였습니다. '23년 말 이후 LPG 가격은 동절기 계절적 요인과 중동 지정학적 리스크 대두에도 불구하고, 시황 정체되며 600달러 초반대에서 6개월 연속 보합권 형성하였습니다. 2024년 하절기 진입에 따른 수요감소에도 불구하고 LPG가격의 하락폭은 미미하였으며, 유사수준에서 장기 횡보 후, 중동 정세 불안에 기인한 유가의 변동성 확대와 더불어 동절기 진입에 따라 LPG 가격은 점진적으로 상승 후 3월 소폭 하락하였습니다.

<최근연도 CP가격 추이>

| (단위 : 달러/톤) |

| '23년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

| 프로판(C3) | 590 | 790 | 720 | 555 | 555 | 450 | 400 | 470 | 550 | 600 | 610 | 610 |

| 부탄(C4) | 605 | 790 | 740 | 545 | 555 | 440 | 375 | 460 | 560 | 615 | 620 | 620 |

| '24년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 프로판(C3) | 620 | 630 | 630 | 615 | 580 | 580 | 580 | 590 | 605 | 625 | 635 | 635 |

| 부탄(C4) | 630 | 640 | 640 | 620 | 585 | 565 | 565 | 570 | 595 | 620 | 630 | 630 |

| '25년 | 1월 | 2월 | 3월 |

|---|---|---|---|

| 프로판(C3) | 625 | 635 | 615 |

| 부탄(C4) | 615 | 625 | 605 |

아울러, 당사는 당사의 주 판매상품인 LPG를 미국/중동으로부터 구입하거나 국내외 시장으로부터 구입하고 있습니다.

<주요 매입처 현황>

| (단위 : 억원, %) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 41기 1분기 | 40기 1분기 | 40기 | 39기 | ||||

| 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | 매입액 (비중) |

주요 매입처 | ||||

| 가스사업 | 상품 | LPG | 판매용 | 2,066 (62%) |

TRAFIGURA PTE LTD PETROGAS INC ARAMCO TRADING LIM |

4,575 (67%) |

TRAFIGURA PTE LTD, PETROGAS INC, KUWAIT PETROLEUM CORPORATION |

12,095 (62%) |

TRAFIGURA PTE LTD, PETROGAS INC, PHILLIPS 66 |

9,215 (44%) |

TRAFIGURA PTE LTD, WANHUA CHEMICAL, PETROGAS INC 등 |

| ※ 매입액은 부문 간 내부거래를 포함하고 있지 않습니다. ※ 비중은 당사 총 매입채무액 대비 주요 구매처 매입채무액 합계 비중입니다. ※ 상기 매입처와 당사는 특수관계(계열, 합작, 주주, 제휴 등)에 해당하지 않습니다. |

나. 생산 설비 현황 등

(1) 생산설비 현황 등

(LPG 저장시설)

| 구분 | 제품 | 저장규모 | 비고 |

| 울산시 | 프로판 | 146,000 톤 | - |

| 부탄 | 130,000 톤 | ||

| 평택시 | 프로판 | 140,000 톤 | |

| 부탄 | 60,000 톤 | ||

| 계 | 476,000 톤 | - | |

(윤활유 저장시설)

| 구분 | 제품 | 저장규모 | 비고 |

| 울산시 | 윤활유 | 3,100,000 배럴 | - |

(2) 영업용 설비 현황

| (단위 :백만원,㎡) |

| 소재지 | 토 지 | 건 물 | 합 계 | 비고 | |

| LPG 저장기지 |

울산 | 82,213 | 6,438 | 88,651 | 소유 (장부가액) |

| 평택 | 31,625 | 1,650 | 33,275 | 소유 (장부가액) | |

| 윤활유 저장기지 |

울산 | 34,002 | 6,732 | 40,734 | 소유 (장부가액) |

| LPG/LNG 이송시설 |

울산 | - | 51,475 | 51,475 | 소유 (장부가액) |

| 지사 | 부산 | - | 344 | 344 | 임차 |

| 광주 | - | 251 | 251 | 임차 | |

| 제주 | - | 168 | 168 | 임차 | |

| 본사 | 판교 | 25,036 | 76,173 | 101,209 | 소유 (장부가액) |

| 기 타 | 206,814 | 20,882 | 227,696 | 소유 (장부가액) | |

| 합 계 | 379,690 | 163,350 | 543,040 | 장부가액 합계 | |

|

주1) 소유 : 장부가기준 주2) 임차 : 면적기준(㎡) 주3) 건물, 토지의 합계는 소유분의 장부가액 합계 |

(3) 기타 영업용 설비

| 소재지 | 구 분 | 장부가액(백만원) | 비 고 |

| 울산 | 구축물 | 16,235 | LPG저장시설 등 |

| 탱 크 | 6,953 | ||

| 기계장치 | 56,272 | ||

| 구축물 | 18,643 | 윤활유 저장시설등 | |

| 탱 크 | 87,754 | ||

| 기계장치 | 11,956 | ||

| 구축물 | 12,370 | LPG/LNG 이송시설 등 | |

| 탱크 | 5,741 | ||

| 기계장치 | 219,041 | ||

| 평택 | 구축물 | 36,985 | LPG저장시설 등 |

| 탱 크 | 389 | ||

| 기계장치 | 16,017 | ||

| 기타 | 구축물 | 4,948 | LPG저장시설 등 |

| 탱 크 | 22,242 | ||

| 기계장치 | 61,116 |

(4) 생산과 영업에 중요한 재산의 중요한 변동 및 사유

- 2024년 울산신항 항만배후단지 2공구에 클린에너지 복합단지 (CEC, Clean Energy Complex) 시설 투자 1단계 건설공사가 완료되었습니다. LPG 및 LNG 공급을 위한 연계 설비 및 관련 Utility 설비 투자이며, 자세한 사항은 SK가스/신규시설투자등/2024.04.12 (fss.or.kr) 공시를 참고 바랍니다.

(5) 작성기준일 현재 투자계획이 확정된 설비

| (기준일 : 2025년 3월 31일) | (단위 : 억원) |

|

투자 목적 |

투자 내용 |

투자기간 |

총 소요자금 |

기 |

향후 기대 효과 |

| LNG 탱크 건설 |

LNG 탱크 1기(21.5만 kl) 및 관련 설비건설 |

2022년 12월 ~ 2026년 12월 | 2,428 | 1,332 | 울산 클린에너지 복합사업단지 LNG 터미널 건설/운용을 통한 수익 창출 |

| LNG 정압소 건설 |

가스공급관리시설 건설(주2) | 2023년 3월 ~ 2024년 4월 | 360 | 414 | 수요처에 안정적인 LNG 공급을 위한 기반시설 구축 |

|

(주1) 상기 총 소요자금, 투자기간 등은 사업추진 및 집행 과정에서 일부 변경 가능 |

[울산지피에스(주)]

(1) 주요 원재료에 관한 사항

가. 원재료 등의 현황

| 품목 | 매입처 | 매입처와의 특수한 관계 여부 |

공급시장의 독과점 정도 |

공급의 안정성 |

| LNG | SK Gas International. Pte., Ltd. | 있음 | 경쟁 | 안정 |

| LPG | SK가스㈜ | 있음 | 과점시장 | 안정 |

나. 주요 원재료 등의 가격변동 추이

| (단위 : 원/GJ, 원/톤) |

| 품목 | 제15기 1분기 | 제14기 | 제13기 | |

| LNG | 울산발전소 | 12,341 | 12,620 | - |

| LPG | 울산발전소 | 1,121,090 | 1,185,428 | - |

(2) 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출근거

| (단위 : GWh) |

| 사업부분 | 품목 | 사업소 | 제15기 1분기 | 제14기 | 제13기 |

| 발전 | 전력 | 울산발전소 | 2,648 | 912 | - |

1) 산출기준 : 이용률 100% 기준

[설계기준, ISO condition(*), 복합싸이클 운전시 Base Load에서 송전단 출력 기준]

(*) ISO condition: 대기온도: 15℃/ 대기압력: 1,013mbar/ 상대습도: 60%

2) 산출방법 : 1,226.3MW (GT 2대+ST 1대 용량) * 24시간 * 25년 1분기 역일

나. 생산실적 및 가동률

1) 생산실적

| (기준일 : 2025년 03월 31일) | (단위 : GWh) |

| 사업부분 | 품목 | 사업소 | 제15기 1분기 | 제14기 | 제13기 |

| 발전 | 전력 | 울산발전소 | 1,664 | 1,387 | - |

(*1) 회사는 2024년 12월 1일에 상업운전을 개시하였습니다.

(*2) 전기는 시운전 기간 매출이 발생하여 해당 기간의 실적을 포함하여 기재하였습니다.

2) 당해 사업연도의 가동률

| (기준일 : 2025년 03월 31일) | (단위 : 시간) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 울산발전소(발전) | 2,160 | 1,880 | 87% |

(*1) 평균가동률 = (당기실제가동시간 ÷ 당기 가동가능시간) ×100

(*2) 당기가동가능시간 : 24시간 × 역일(또는 상업운전일)

다. 생산설비 현황

1) 사업 소재지 및 설비현황

| 사업소(사업부문) | 소재지 |

| 울산발전소(발전) | 울산광역시 남구 용잠로 170(고사동) |

| (기준일 : 2025년 03월 31일) | (단위 : sqft) |

| 소재지 | 토 지 | 건 물 | 합 계 | 비고 |

| 울산광역시 | 1,492,932 | 396,379 | 1,889,308 | 임차(건물) 포함 |

| 경기도 성남시 | - | 10,930 | 10,930 | 임차(건물) 포함 |

(*1) 임차 : 면적기준(sqf)

(*2) 2025년 3월 1일에 기존 서울 소재 사무실을 경기도 성남시로 이전하였습니다.

전력을 생산하기 위한 발전설비에 대한 주요사항은 아래와 같습니다.

| 구 분 | 주요 사항 |

| 전기생산설비 | 설비용량 (가스터빈 2기, 배열회수보일러 2기, 증기터빈 1기) - LNG 발전단 기준 : 1,212MW - LPG 발전단 기준 : 1,171MW |

(*1) 생산능력 산출근거는 설비의 발전용량을 근거로 하였습니다.

2) 작성기준일 현재 투자계획이 확정된 설비

| (기준일 : 2025년 03월 31일) | (단위 : 억원) |

| 구 분 | 투자기간 | 투자대상 자산 | 총투자액 | 기투자액 (당기분) |

향후 투자액 |

비 고 |

| 토지 | 2021.09 ~ 2025.07 | 복합화력발전소 발전시설 부지 | 725 | 701 (3) |

24 | - |

| 신규설비 | 2020.02 ~ 2025.07 | 복합화력발전소 전기생산설비 | 9,304 | 8,873 (130) |

431 | - |

| 합 계 | 10,029 | 9,574 | 455 | - | ||

4. 매출 및 수주상황

가. 매출실적 (연결재무제표 기준)

(1) 주요 제품별 매출

| (기준일 : 2025년 03월 31일) | (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품 목 | 매출액(비중) | |||

| 제41기 1분기 | 제40기 | 제39기 | ||||

| 가스사업부 | LPG판매 | 제품 | LPG | 1,558,328 (85.3%) |

6,847,239 (96.5%) |

6,941,948 (99.3%) |

| 수탁저장수입 | 용역 | - | 14,204 (0.8%) |

51,859 (0.7%) |

50,309 (0.7%) |

|

| 인프라매출 | 용역 | - | 23,922 (1.3%) |

11,381 (0.2%) |

- | |

| 기타 | 제품 | 전력 | 230,577 (12.6%) |

185,423 (2.6%) |

- | |

| 합 계 | 1,827,031 | 7,095,902 | 6,992,257 | |||

(주1) 연간 누적 금액기준입니다.

(2) 판매형태별 매출

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 사업부문 | 구 분 | 제41기 1분기 | 제40기 | 제39기 |

| 가스 사업 |

수 출 | 766,094 | 3,156,514 | 3,209,231 |

| 내 수 | 830,360 | 3,753,965 | 3,732,717 | |

| 기타 | 수 출 | - | - | - |

| 내 수 | 230,577 | 185,423 | 50,309 | |

| 합 계 | 1,827,031 | 7,095,902 | 6,992,257 | |

(주1) 연간 누적 금액기준입니다.

나. 판매경로 및 판매방법 등

[SK가스]

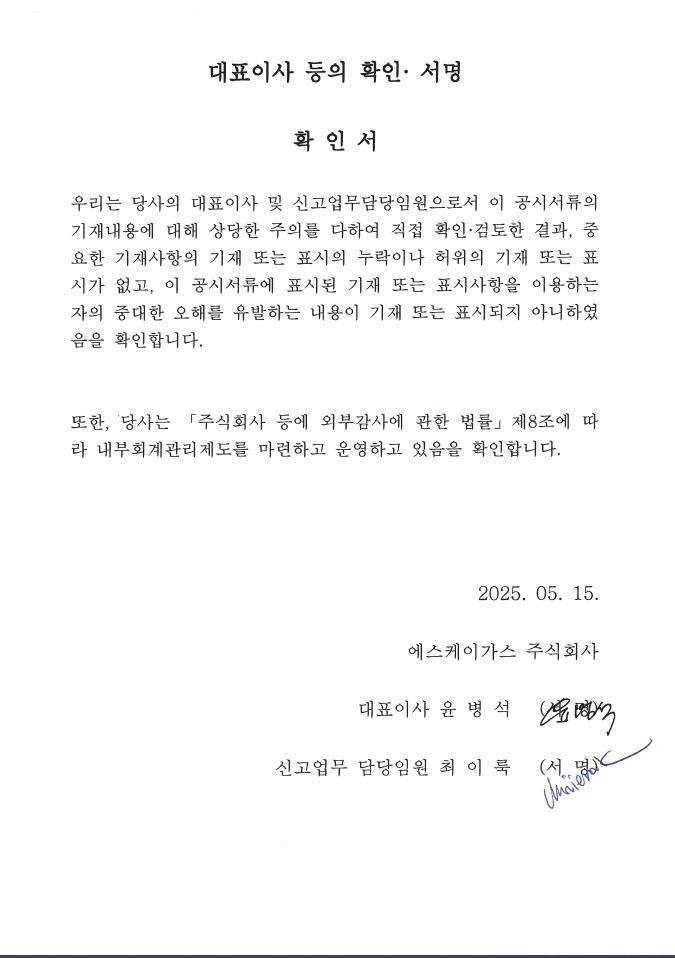

(1) 판매조직

|

|

판매조직도 |

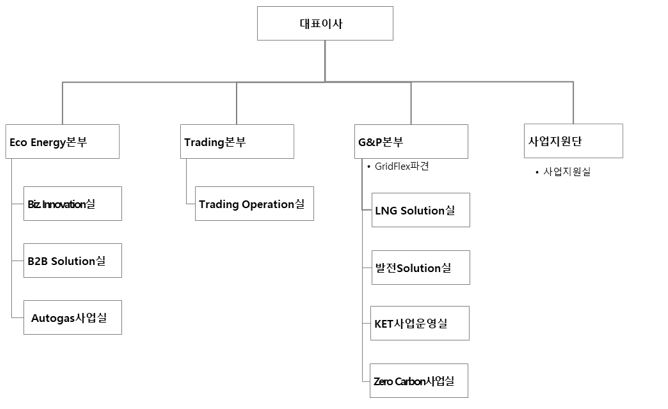

(2) 판매경로

(가) 내수

|

|

판매경로_vf |

(나) 수출

o 냉동수출 : 산유국 ▶ SK가스 중계 ▶ 해외거래처

(3) 판매방법 및 조건

(가) LPG 대리점 판매

LPG 충전소에 현금 또는 외상판매

(나) LPG 법인판매

직매, 정유사, 석유화학업체, 기타 LPG를 연료로 사용하는 산업체에 현금 또는 외상조건으로 판매

(다) 판매전략

신규거래 충전소 확보 및 충전소의 대 고객 마케팅 강화와 더불어 석유화학업체, 정유사 및 산업체에 대한 LPG 공급을 통한 판매 확대가 당사의 영업 기본전략입니다.

또한 해외 신규 고객 유형 확보 및 국가/지역적 확장을 통해 해외 수출 물량 증대를 통한 판매 확대를 위해 노력 중에 있습니다.

(4) 주요 매출처

당사의 주요 매출처는 WANHUA CHEMICAL (SINGAPORE), TRAFIGURA PTE LTD., SWISSCHEMGAS LTD., 에스케이어드밴드스㈜, SATELLITE INTERNATIONAL (SINGAPORE) 등이며, 이들에 대한 당사의 매출 비중은 전체 매출액(연결) 대비 약 32.1% 수준입니다.

| (기준일 : 2025년 03월 31일) | (단위 : 백만원, %) |

| 주요 매출처 | 매출액 ('25년 1분기) |

비중 (당사 전체 매출대비) |

| TRAFIGURA PTE LTD, WANHUA CHEMICAL(SINGAPORE)., 에스케이어드밴스드㈜, 효성화학(주), 태광산업(주) 등 |

585,608 | 32.1% |

(5) 수주상황

당사의 경우 사업의 특성상 당분기말 현재 거래가 종료되지 아니한 주요제품 및 서비스에 대한 수주 현황은 없습니다.

[울산지피에스]

(1) 판매경로

당사가 생산한 전력은 한국전력거래소를 통해 전력시장에 판매하고 있습니다.

(2) 판매방법

전력시장운영규칙에 따라 거래 전일에 거래당일의 시간대별 공급가능용량을 한국전력거래소에 입찰하고, 거래당일 한국전력거래소가 입찰한 발전기의 변동비에 따라 가동 우선순위를 결정하여 급전지시를 내리면 이에 따라 전력을 생산하며 전력은 생산과 동시에 판매됩니다.

(3) 판매전략

원료비 절감 및 설비성능 유지관리를 통해 변동비를 최소화하여 급전순위 및 수익성 경쟁력을 확보하고 아울러 적정재고 관리를 통하여 공급 예비력 확보에 기여하고 있습니다.

(4) 수주상황

해당사항 없습니다.

5. 위험관리 및 파생거래

[SK가스]

가. 시장위험

(1) 환리스크

- 당사는 LPG를 수입하는 회사로서, 환율 상승시 외상매입금 인식시점과 결제시점의 차이로 환차손이 발생하며, 환율 하락시에는 반대로 환차익이 발생 가능

(2) 가격리스크

- CP(Contract Price) 등 LPG 국제거래기준가 변동에 의해 가격리스크 발생 가능

- LPG를 도입하는 국제가격과 국내판매가격에 반영되는 국제가격(현재 전월 국제

가격에 연동됨)의 불일치로 인한 판매가격 미반영 발생 가능성이 있음. 예를 들어,

익월 판매물량을 예측하여 당월에 LPG를 도입하였으나 예측판매 물량보다 적거나

많이 판매될 경우 도입하는 국제가격과 판매에 반영되는 국제 가격의 불일치로

회사의 손익(매출총이익)에 영향을 미치게 됨

(3) 진입장벽의 완화

- LPG 수출입업 등록기준이 석유 및 대체연료 사업법 시행령에 의거 전년도 내수판매량의 30일분에 해당하는 저장시설을 보유해야 했으나, 현재는 액화석유가스의 안전관리 및 사업법 시행령에 의거 전년도 내수판매량의 15일분에 해당하는 저장시설을 보유해야 하는 것으로 저장시설의 보유요건이 완화되었음

나. 시장위험의 관리방식

(1) 환리스크 관리

- 환율변동의 위험을 최소화하기 위하여 환율변동 상황을 인포맥스등을 통하여 실시간으로 모니터링하고 있으며, 최근 가격구조 변경에 따라 환리스크관리체계도 변경하였음

- '10년 8월까지는 가격구조에 환차손익을 반영함으로 인하여 외화자산부채관리기법(ALM : Asset Liability Management)을 활용하여 환리스크를 Hedge하였으나 '10년 9월부터는 환차손익을 가격 구조에서 제외하였으며, 이에 따라 환리스크가 노출되는 시점에 즉시 Forward거래를 통하여 외화 부채/자산으로 부터 발생할 수 있는 환리스크를 Hedge하고 있음

- 자금그룹 소속 외환관리원 3명에 의해 환리스크를 관리하고 있으며, 이러한 환위험의 관리내용이 회사의 중요한 의사결정에 반영될 수 있도록 주기적으로 경영층에 보고되고 있음

(2) 가격리스크의 관리

- 가격위험으로부터의 노출을 최소화할 수 있도록 RM Policy를 수립하여 그 준수 여부를 항시 Monitoring함

- 가격 위험에 대한 노출을 최소화하고자 Paper 등을 이용한 Risk Hedge 실시 중

- 재무RM 그룹 및 자금그룹 등에 의해 Risk Cross-check 수행 중

(3) 진입장벽의 완화 위험 관리

- SK가스(주)의 역량 : 당사는 30여년간의 LPG 도입업무 수행을 통하여 글로벌 네트워크 (싱가폴법인: SK Gas International Pte.Ltd.)와 세계적인 규모의 저장기지 운영 노하우, 오랫동안 축적해온 시장 경험, Risk관리 능력 등으로 국내를 넘어 명실상부한 글로벌 트레이더로도 성장하는 등 LPG 시장에서의 역량이 뛰어남

- 전국 유통망을 통한 안정적인 LPG공급 운영 능력 : 본사를 중심으로 중부지사,동부지사, 서부지사, 제주지사 총 4개의 국내영업지사를 통해 전국적인 유통망을 구축하고 국내 유수의 정유사와 석유화학사 등의 대형고객을 비롯하여 주요 산업체에 연료용, 원료용 LPG를 안정적으로 공급하고 있음

(4) 위험관리의 한계

- 위와 같은 당사의 리스크 Hedge 관리방안에도 불구하고 회사의 모든 시장위험을 Hedge 할 수는 없으며, 위험 Hedge에 한계가 있음

※ 상기 언급된 환 리스크 및 가격 리스크 등을 위해 실행하는 Hedge 관련 파생상품 관련된 사항은 아래 파생상품 및 풋백옵션 등 거래 현황을 참고하시기 바랍니다.

다. 파생상품 및 풋백옵션 등 거래 현황

(1) LPG 국제가격 변동 Risk Hedge용 파생상품거래

당사는 LPG국제가격 변동에 따른 가격변동성을 고정시키기 위한 파생상품거래로 국제 LPG시장에서 통용되고 있는 Paper Swap 계약을 체결하고 있습니다.

당 분기말 현재 연결기업은 LPG의 국제가격 변동에 따른 위험을 헷지하기 위한 목적으로 ICE 등과 파생상품 계약을 체결하고 있으며, 세부내역은 다음과 같습니다.

(가) 거래손익

| Buy (톤) | Sell (톤) | 거래이익(백만원) | 거래손실(백만원) |

| 2,601,079 | 2,908,329 | 13,951 | 21,710 |

주) 연간 누적 금액 기준

(나) 평가손익 현황

| (기준일 : 2025년 03월 31일) | (단위: 배럴, 톤, mmbtu, mwh, USD, 천원) |

| 거래처 | Buy/Sell | 물량단위 | 계약물량 | 계약금액(USD) | 공정가치(천원) | 자산(천원) | 부채(천원) |

| ICE | Buy | 배럴 | 4,720,000 | 206,053,908 | 18,484,455 | 96,845,390 | 10,843,177 |

| 톤 | 2,684,865 | 1,430,535,970 | 97,533,635 | ||||

| Sell | 배럴 | 8,428,000 | 334,345,928 | (26,684,512) | |||

| 톤 | 2,116,694 | 1,150,752,290 | (73,225,173) | ||||

| Nymex | Buy | 배럴 | 1,864,000 | 59,212,125 | 12,451,769 | ||

| 톤 | 739,000 | 414,626,660 | 35,505,993 | ||||

| Sell | 배럴 | 2,142,000 | 66,899,280 | (15,110,270) | |||

| 톤 | 460,000 | 256,128,060 | (25,258,245) | ||||

| CME | Buy | 톤 | 79,839 | 29,909,250 | 5,718,140 | ||

| Sell | 톤 | 98,710 | 46,643,393 | (5,286,493) | |||

| KB | Buy | mmbtu | 5,319,011 | 48,406,816 | 7,793,564 | ||

| mwh | 29,306 | 1,392,914 | (305,944) | ||||

| 배럴 | 760,613 | 57,141,337 | 1,575,050 | ||||

| Sell | mmbtu | 16,492,800 | 220,778,329 | 12,448,445 | |||

| mwh | 14,653 | 702,904 | 169,910 | ||||

| Morgan Stanley | Buy | mmbtu | 50,000 | 861,000 | (303,932) | ||

| Sell | mmbtu | 1,485,200 | 21,855,780 | 3,135,852 | |||

| mwh | 14,653 | 659,825 | 88,107 | ||||

| SOC | Buy | 톤 | 133,000 | 77,475,000 | 2,797,878 | ||

| 소 계 | - | - | - | - | 51,528,229 | ||

| 조정 : 전기인식손익 | - | - | - | - | (20,114,774) | - | - |

| 합계 | - | - | - | - | 31,413,453 | - | - |

주) 연간 누적 금액 기준

(2) 환율 변동 Risk Hedge용 파생상품거래

당 분기말 현재 연결기업은 외화거래에서 발생하는 환율변동 위험을 헷지하기 위한 목적으로 HSBC, SG은행 등과 선물환 계약을 체결하고 있으며, 세부내역은 다음과 같습니다.

(가) 통화선도 매입/매도 거래손익

| 통화선도 매입금액($) | 통화선도 매도금액($) | 거래이익(백만원) | 거래손실(백만원) |

| 1,275,840,451 | 947,188,341 | 7,097 | 10,414 |

주) 연간 누적 선물환 매입/매도 금액

(나) 파생상품 현황

| (기준일 : 2025년 03월 31일) | (단위 : 천USD, 백만원) |

| 거래구분 | 계약금액 (천 USD) |

약정환율 (Min~Max) |

계약일 | 만기일 | 공정가치 | 자산 | 부채 |

| HSBC 은행 등 | 358,412 | 1,387.50 ~ 1,468.15 | 2024-11-13 | 2025-07-03 | 5,827 | 5,892 | -64 |

| SG은행 등 | 221,541 | 1,428.10 ~ 1,471.11 | 2024-12-23 | 2025-06-30 | -1,302 | 246 | -1,547 |

| 합계 | 579,953 | - | - | - | 4,525 | 6,138 | -1,611 |

(3) 옵션

당분기말 현재 미결제된 옵션의 평가내역은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 계약물량(배럴) | 파생상품자산 | 파생상품부채 |

|---|---|---|---|

| Call option 매입 및 Put option 매도(ZCC옵션)(주1) | 504,000 | 6,904,641 | - |

| APOC 주식 Put option 매입 및 Call option 매도(주석 21-3) | - | 10,881,430 | - |

| 합 계 | 17,786,071 | - | |

| (주1) 계약가격 헷지전략에 따른 파생상품자산 및 부채의 평가 내역입니다. |

(4) 신용파생상품 계약 명세

당사는 당기 중 파인스트리트충전소일반사모신탁과 2024년 4월 1일로부터 5년간 LPG충전소 43개소에 대한 임대차계약을 체결하였습니다. 동시에 파인스트리트충전소일반사모신탁 수익증권 투자자인 불두제일차(주), 불두제이차(주), 불두제삼차(주)와 Price Return Swap 계약을 체결하였습니다. Price Return Swap 은 계약만기일에 계약당사자간 LPG충전소의 가치 변동에 따른 매각손익을 일정 비율에 따라 공유하는 약정으로 이루어져 있습니다. 당분기말 현재 PRS 평가 공정가치는 25,921,770천원입니다.

| 구분 | 내용 |

| 신용파생상품의 명칭 | 주가수익교환약정 (PRS : Price Return Swap) |

| 보장매수자(Protection buyer) | 불두제일차 주식회사, 불두제이차 주식회사, 불두제삼차 주식회사 |

| 보장매도자(Protection seller) | SK가스 |

| 계약일 | 2024년 04월 01일 |

| 만기일 | 2029년 04월 02일 |

| 계약금액 | 1,848억 |

| 기초자산(준거자산) | 파인스트리스충전소 일반사모투자신탁 소유 LPG충전소 (43개소) |

| 계약체결목적 | 충전소 임차계약을 위한 재원 조달 |

| 계약내용 | LPG 충전소 가치 변동에 대한 매각손익 공유, 분기별 임차료 지급 |

| 수수료 | - |

| 정산(결제)방법 | 조기정산 : 채무불이행사유 발생, 도산사유 발생, 유효신용등급이 A-이하로 하락, 기한의 이익 상실 등 만기시점 : 펀드 매각 또는 청산시 해당금액과 계약금액의 차액을 정산 |

| 계약당사자 또는 기초자산 발행회사와의 특수관계여부 | 해당사항 없음 |

| 담보 제공여부 | 해당사항 없음 |

| 중개금융회사 | 해당사항 없음 |

| 기타 투자자에게 알릴 중요한 특약사항 | 해당사항 없음 |

라. 파생상품별 손익

당분기 및 전분기 중 파생상품계약으로 인해 포괄손익계산서에 반영된 손익의 내역은 다음과 같습니다.

| (당분기) | (단위: 백만원) |

| 구분 | 당기손익으로 인식한 금액 (세전금액) | 기타포괄손익(세후금액) | ||||

| 평가이익 | 평가손실 | 거래이익 | 거래손실 | 평가이익 | 평가손실 | |

| 현금흐름위험회피회계적용 파생상품 | - | - | - | - | 3,195 | - |

| 위험회피수단으로 지정되지 않은 파생상품 | 58,192 | 23,687 | 21,048 | 32,124 | - | - |

| 합계 | 58,192 | 23,687 | 21,048 | 32,124 | 3,195 | - |

(주) 상기 위험회피수단으로 지정되지 않은 파생상품은 LPG국제가격, 환율 등 시장위험을 헷지하기 위한 목적으로 보유 중이나 위험회피회계적용이 되지 않은 파생상품입니다.

| (전분기) | (단위: 백만원) |

| 구분 | 당기손익으로 인식한 금액 (세전금액) | 기타포괄손익(세후금액) | ||||

| 평가이익 | 평가손실 | 거래이익 | 거래손실 | 평가이익 | 평가손실 | |

| 현금흐름위험회피회계적용 파생상품 | - | - | - | - | - | 8,797 |

| 위험회피수단으로 지정되지 않은 파생상품 | 36,216 | 36,902 | 78,658 | 62,858 | - | - |

| 합계 | 36,216 | 36,902 | 78,658 | 62,858 | - | 8,797 |

(주) 상기 위험회피수단으로 지정되지 않은 파생상품은 LPG국제가격, 환율 등 시장위험을 헷지하기 위한 목적으로 보유 중이나 위험회피회계적용이 되지 않은 파생상품입니다.

마. 타법인 주식 및 출자증권 등의 취득과 관련한 풋옵션, 콜옵션, 풋백옵션 등의 계약에 대한 사항

(1) 울산지피에스(주) 및 당진에코파워(주)

지배기업은 당분기말 현재 KDB산업은행이 보유한 울산지피에스(주) 지분 0.52% 및당진에코파워(주) 지분 11.13%에 대해 의결권을 보유하며, KDB산업은행이 보유한 Put Option은 울산지피에스(주)의 상업생산개시일로부터 1년 이내까지 행사 가능합니다. 당분기말 현재 울산지피에스(주)의 상업생산이 개시되었으며, 지배기업은 Put option 행사시 부담하게 될 행사가액(33,570,000천원)을 기타유동금융부채로 계상하고 있습니다

(2) 지에너지(주)

지배기업은 고성그린파워(주)와 체결한 석탄 장기공급계약과 관련하여, 지배기업과 GS글로벌(주)와 합작 설립한 지에너지(주)를 통해 석탄 공급권을 공동으로 행사하기 위한 합의서를 GS글로벌(주)와 체결하였습니다. 한편, 지배기업의 GS글로벌(주)와의지에너지(주)를 통한 합작기간은 2025년 말일까지이나 매년 연장여부를 결정하며, 합작투자가 종료될 경우 지배기업과 GS글로벌(주)는 상호보유한 지에너지(주) 주식의 전부에 대하여 주식의 발행가액으로 매수하거나 매각할 수 있는 Call option 및 Put option을 각각 보유합니다.

(3) APOC(Advanced Polyolefins Industry Company)

연결실체는 사우디 내 PDH사업을 진행하기 위하여 AGIC(Advanced Global Invest-ment Company)와 APOC(Advanced Polyolefins Industry Company)에 대한 주주간 계약서를 체결하였습니다. 동 계약서에 따라 연결실체는 상업운전개시일로부터 3개월 이내 AGIC에 대하여 연결실체가 출자한 APOC 주식을 매각 할 수 있는 Put option을 보유하고 있으며, AGIC는 상업운전개시일로부터 3개월 이내 연결실체가 보유하고 있는 APOC주식을 매수할 수있는 Call option을 보유 하고 있습니다. 당분기말 현재 연결실체는 옵션에 대한 공정가치평가를 수행하였으며, 평가금액은 10,881,430천원입니다(주석 17-4 참조).

(4) 롯데에스케이에너루트(주)

연결실체와 롯데케미칼이 합작 설립한 롯데에스케이에너루트(주) 합작투자 계약에 따르면 연결실체와 롯데케미칼은 경영상 합리적인 필요가 있는 경우 자신이 취득한 합작법인 발행주식의 일부를 상대방 당사자가 매수하여 줄 것을 상대방 당사자에게 청구할 수 있는 Put Option을 보유합니다.

(5) (주)케이디에코허브

연결실체와 경동도시가스가 합작 설립한 (주)케이디에코허브 합작투자 계약에 따르면 경동도시가스는 합작법인의 경영상황에 따라 보유하고 있는 주식 전부를 연결실체에 매각할 수 있는 Put Option을 보유하며, 연결실체는 합작법인 운영상 정당한 사유가 있는 경우 경동도시가스가 보유한 주식 전부를 매수할 수 있는 Call Option을 보유합니다.

(6) Gridflex Inc.

전기 중 SK디앤디(주)와 SK이터닉스(주)(SK디앤디(주)의 인적분할회사) 간 Gridflex Inc. 주식 양수도 계약이 체결되었습니다. 이에 따라 연결실체와 SK디앤디(주)가 체결한 Gridflex Inc. 주주간 약정서 상 SK디앤디(주)의 지위는 SK이터닉스(주)가 양수하였습니다. 해당 주주간 약정서에 의거하여 연결실체는 경영상의 주요 사항 변경에 따라 SK이터닉스(주)가 보유한 주식의 전부에 대하여 주식의 공정가치로 매수할 수 있는 Call Option을 보유합니다.

(7) SA Grid Solutions, LLC

연결실체는 미국내 전력판매사업 진출을 위하여 SA Grid Solutions, LLC에 USD26,058천 이내 출자금에 대한 조건부 약정을 체결한 바, 추가 출자가 이루어질 수 있습니다. 해당 약정은 연결재무제표에는 반영되어 있지 않습니다.

[울산지피에스]

가. 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다.시장위험은 이자율위험, 환위험 및 기타 가격위험의 세가지 유형으로 구성됩니다.

다음의 민감도 분석은 당분기말 및 전기말과 관련되어 있습니다.

(1) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 당사는 내부적으로 이자율 1% Point 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다.

당분기말 현재 변동이자율이 적용되는 차입금은 347,900,000천원(전기말:347,900,000천원)이며, 다른 모든 변수가 동일하고 이자율이 변동하는 경우 변동이자부 차입금의 이자비용이 당기 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 1%p 상승 시 | 1%p 하락 시 | 1%p 상승 시 | 1%p 하락 시 | |

| 세전이익 | (3,479,000) | 3,479,000 | (3,479,000) | 3,479,000 |

(2) 환위험

환위험은 환율의 변동으로 금융상품의 공정가치, 미래현금흐름 및 손익이 변동할 위험입니다. 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당분기말 | |

|---|---|---|

| 자산 | 부채 | |

| USD | 4,399,500 | 1,065,379 |

| EUR | - | 1,635,478 |

보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동할 경우 당기 손익에 미치는 영향은 다음과 같습니다. 당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있으며 통화선물거래를 통해 환위험을 효과적으로 관리하고 있어 손익에 미치는 영향은 제한적입니다.

| (단위 : 천원) |

| 구 분 | 당분기 | |

|---|---|---|

| 5% 상승시 | 5% 하락시 | |

| USD | 166,706 | (166,706) |

| EUR | (81,774) | 81,774 |

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 당사가 보유한 금융자산 및 금융부채 중 가격변동위험에 노출되어 있는 항목은 없습니다.

나. 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 당사에 재무손실이 발생할 위험입니다.

(1) 매출채권

고객신용위험은 고객신용위험 관리와 관련된 당사의 확립된 정책, 절차 및 통제를 조건으로 하여 각 사업단위에 의해 관리됩니다. 고객의 신용도는 광범위한 신용등급 평점표를 기준으로 평가되며 개별 신용한도는 이 평가에 따라 정의됩니다.

(2) 금융자산

보통예금, 정기예금 및 임차보증금 등으로 구성되는 당사의 금융자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 발생합니다. 이러한 경우 당사의 신용위험 노출정도는 최대 해당 금융상품 장부금액과 동일한 금액이 될 것입니다.

한편, 당사는 국민은행 등의 금융기관에 현금및현금성자산 및 정기예금 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

보고기간종료일 현재 신용위험에 대한 최대노출정도는 아래에 기술된 금융자산 장부금액입니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

합 계 |

|---|---|---|---|

| 유동자산 | |||

| 현금및현금성자산 | - | 150,255,078 | 150,255,078 |

| 매출채권 | - | 66,613,722 | 66,613,722 |

| 기타유동금융자산 | - | 43,290,147 | 43,290,147 |

| 소 계 | - | 260,158,947 | 260,158,947 |

| 비유동자산: | |||

| 기타비유동금융자산 | - | 193,486 | 193,486 |

| 합 계 | - | 260,352,433 | 260,352,433 |

| (전기말) | (단위: 천원) |

| 구 분 | 당기손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

합 계 |

|---|---|---|---|

| 유동자산 | |||

| 현금및현금성자산 | - | 141,311,062 | 141,311,062 |

| 매출채권 | - | 70,945,303 | 70,945,303 |

| 기타유동금융자산 | 577,479 | 39,170,076 | 39,747,555 |

| 소 계 | 577,479 | 251,426,441 | 252,003,920 |

| 비유동자산: | |||

| 기타비유동금융자산 | - | 440,000 | 440,000 |

| 합 계 | 577,479 | 251,866,441 | 252,443,920 |

다. 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 금융상품의 만기와 현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

보고기간종료일 현재 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액은 다음과 같습니다.

| (당분기말) | (단위: 천원) |

| 구 분 | 1년 미만 | 2년 이하 | 5년 이하 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 147,012 | - | - | - | 147,012 |

| 기타유동금융부채 | 203,547,458 | - | - | - | 203,547,458 |

| 리스부채 | 362,650 | 108,706 | 38,537 | - | 509,893 |

| 기타유동부채 | - | - | - | - | - |

| 사채 | 129,222,322 | 36,738,269 | 153,928,396 | - | 319,888,987 |

| 장기차입금 | 33,655,660 | 40,774,068 | 182,289,646 | 858,283,964 | 1,115,003,338 |

| 합 계 | 366,935,102 | 77,621,043 | 336,256,579 | 858,283,964 | 1,639,096,688 |

| (전기말) | (단위: 천원) |

| 구 분 | 1년 미만 | 2년 이하 | 5년 이하 | 5년 초과 | 합 계 |

|---|---|---|---|---|---|

| 매입채무 | 40,921,691 | - | - | - | 40,921,691 |

| 기타유동금융부채 | 214,416,362 | - | - | - | 214,416,362 |

| 리스부채 | 172,246 | 100,446 | 57,593 | - | 330,285 |

| 기타유동부채 | 1,600,547 | - | - | - | 1,600,547 |

| 사채 | 229,177,915 | 3,274,300 | 81,750,256 | - | 314,202,471 |

| 장기차입금 | 33,655,660 | 33,655,660 | 182,785,183 | 873,205,491 | 1,123,301,995 |

| 합 계 | 519,944,421 | 37,030,406 | 264,593,032 | 873,205,491 | 1,694,773,351 |

라. 자본관리

자본관리의 주 목적은 당사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

당사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 당분기 중 자본관리의 목적, 정책 및 절차에 대한 어떠한 사항도 변경되지 않았습니다.

당사는 총부채를 자기자본으로 나눈 부채비율을 사용하고 있으며, 보고기간 종료일 현재 총부채 및 자기자본은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총부채 | 1,218,877,013 | 1,266,586,349 |

| 자기자본 | 363,074,644 | 328,331,180 |

| 부채비율 | 335.71% | 385.76% |

마. 파생상품 거래현황

(1) 파생상품 거래현황

당분기말 당사는 외화지급과 관련한 매매목적으로 국민은행과 선물환 약정을 체결하고 있으며, 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구분 | 거래대상 | 계약명 | 계약상대방 | 계약일 | 만기일 | 체결목적 |

|---|---|---|---|---|---|---|

| 매매목적 | 외환스왑 | 장외파생상품거래 | 국민은행 | 2024.11.13 | 2025.11.12 | 외화지급을 위한 외환스왑 |

(2) 파생상품계약으로 발생한 이익 및 손실현황

| (단위: 백만원) |

| 구분 | 기간 | 계정과목 | 금액 |

|---|---|---|---|

| 외환스왑 | 2025.01.01 ~ 2025.03.31 | 파생상품거래이익및손실 | (14) |

(3) 위험회피목적 대상 자산 또는 부채에서 발생된 손익

선물환 약정은 매매목적의 파생상품이므로 위험회피목적 대상 자산 또는 부채에서 발생된 손익은 없습니다.

6. 주요계약 및 연구개발활동

[SK가스]

가. 경영상의 주요계약 등

| 계약상대방 | 항 목 | 내 용 |

| S-OIL(주) | 계약체결시기 | 2023.05.09 |

| 계약 기간 | 2026.07.01~2041.06.30 | |

| 목 적 | 울산오일허브 액화가스터미널 이용계약 체결(TUA)을 통한 LNG 사업 확장 | |

| 기타 주요 내용 | - 계약금액 : 5,316억원 (계약기간 전체에 대한 터미널 이용 요금) - 당사가 코리아에너지터미널(주)로부터 이용 확약한 액화가스터미널 중 일부 저장시설(LNG 저장탱크 등)에 대하여 계약상대방인 S-OIL(주)에 대해 액화가스터미널의 사용 및 서비스를 제공함에 따른 계약 체결 건 |

|

| 한국동서발전 주식회사 |

계약체결시기 | 2022.12.16 |

| 계약 기간 | 2022.12.16~2045.6.30 | |

| 목 적 | 울산신항 항만배후부지 2공구에 클린에너지 복합단지(CEC, Clean Energy Complex) 사업 추진 | |

| 기타 주요 내용 | - 계약금액 : 1조 693억원 - 당사가 클린에너지 복합단지(CEC, Clean Energy Complex) 사업 추진을 위해 건설 예정인 액화가스 터미널 중 일부 저장시설(LNG 저장탱크 등)에 대하여 계약상대방에 액화가스터미널 사용 및 서비스를 제공함에 따른 계약 체결 건 |

|

| QH Oil Investments LLC |

계약체결시기 | 2022.06.16 |

| 계약 기간 | - | |

| 목 적 | 중장기 Portfolio 구축 실행력 강화를 위한 유동성 확보 | |

| 기타 주요 내용 | - 유라시아 터널 투자 목적으로 보유중인 SK Holdco PTE. LTD. 법인 지분의 36.49%에 해당하는 주식 전량(52백만주)을 매각 - 처분 금액 : 1,431억원 (USD 119,214,606, 환율 1,200US$ 적용) - 처분 예정일 : 주식매매계약 체결일 이후 거래종결 선행조건이 모두 충족된 날 이후 또는 당사자들이 합의한 날로서 매매대금 지급절차가 완료되는 거래종결일을 의미함 |

나. 연구개발활동

(1) 연구개발활동의 개요

- 한국기계연구원, 자동차제작사, 관련기관 등 외부용역(당사 출자법인인 대한 LPG협회를 통해 LPG산업관련 연구개발 수행)

(2) 연구개발 조직

- 해당사항 없음

(3) 연구개발비용

| (단위: 백만원) |

| 과 목 | 제41기 1분기 | 제40기 | 제39기 | 비 고 |

| 연구 개발 비용 계 | 0 | 0 | 0 | - |

| 연구개발비 / 매출액 비율 (연구개발비용계÷당기매출액×100) |

0.00% | 0.00% | 0.00% | - |

- 해당사항 없음

(4) 연구개발 실적

※ 당사 출자법인인 대한LPG협회를 통해 LPG산업관련 연구개발 수행

(가) 국책 연구개발

- 승용차 LPDi(직접 분사) 엔진 및 핵심부품 개발,

환경부 친환경자동차기술개발사업 (2011년 9월 ~ 2016년 4월)

- 건설기계용 정치형 경유-LPG 혼소엔진 기술개발,

환경부 친환경자동차기술개발사업 (2013년 5월 ~ 2015년 10월)

- 중대형 디젤-LPG 혼소차량 개조기술 개발, 환경부 친환경자동차기술개발사업

(2011년 9월 ~ 2013년 4월)

- 수소-LPG 혼소엔진 기술 연구 실시, 환경부 친환경자동차기술개발사업

(2011년 9월 ~ 2014년 4월)

(나) 자체 연구개발

- 도넛/하이브리드형 LPG Tank 개발 (2007년 7월 ~ 2011년 7월)

- 연료별 연비, 배출가스 및 CO2 배출량 실증연구 수행 (2009년 8월 ~ 2010년 2월)

- LPG하이브리드 택시 시범사업 시행 (2009년 10월 ~ 2011년 9월)

- 환경친화형 LPG 직접분사 차량개발을 위한 선행연구

(2010년 7월 ~ 2011년 12월)

- 중장기 Auto-Gas Roadmap 구축 연구 (2010년 10월 ~ 2011년 5월)

- H-LPG 연소 및 수소발생 연료 기술 개발 (2011년 1월 ~ 2013년 4월)

- 승용차용 LPDi(직접분사)엔진 및 핵심부품 개발 (2011년 12월 ~ 현재)

- 발전기 대상 경유-LPG 혼소엔진 타당성 연구 (2013년 1월 ~ 2013년 4월)

- LPG용 GHP 엔진 개발 (2013년 1월 ~ 2013년 7월)

- 승용차용 LPG도넛탱크 양산기술 개발연구 (2013년 6월 ~ 2014년 8월)

- 시설원예용 LPG 냉난방기 개발 연구 (2015년 7월 ~ 2016년 12월)

- LPDi 초희박 엔진 개발 선행 연구 (2015년 3월 ~ 2016년 12월)

[LPG 차량 배기가스 및 성능 개선을 위한 주요 연구개발 활동]

| 기간 | 내역 | 결과 |

| 2001년 ~ 2003년 | LPLi(Liquid Phase LPG Injection - 전자제어식 액상 LPG 분사방식) 자동차 기반기술 연구 과제 참여 (환경부 국책과제) | '06년 4월 LPLi엔진 탑재 기아 뉴카렌스 LPG차량 출시 - 기존의 카렌스Ⅱ 믹서차량에 비해 연비성능(8.1㎞/ℓ)은 약15.5% 출력성능(136마력)은 약 10.6% 향상 - 겨울철 냉시동성 문제 완전 해소 |

| 2004년 ~ 2005년 | "ULEV 대응 LPLi 시스템 기술개발" 위탁연구용역 수행 - ULEV 배출가스기준(2007년 6월 시행) 충족 LPLi 기술 확보 |

|

| 2005년 ~ 2011년 | 초저공해 LPG차량의 상용화 및 보급 촉진을 위한 프로젝트 수행 - 환경부 Eco-STAR Project - 현대자동차 "(S)ULEV수준LPLi승용/승합 제작차 개발" 과제 - GM대우 "(S)ULEV수준 기체분사LPG 승용차 개발" 과제 |

|

| 2009년 ~ 2011년 | 환경부 Eco-STAR Project 일환 "SULEV 만족 LPG 자동차 핵심부품 기술 개발" 참여 |

|

| 2011년 ~ 현재 |

승용차 LPDi(직접 분사) 엔진 및 핵심부품 개발 ('19.4 개발 완료) |

|

| 2016년 ~ 2020 | 3리터급 중대형 LPG 엔진 개발 (에너지기술평가원 과제) | |

| 2021년 ~ 2024년 | 환경부 환경산업기술원 R&D과제로 2리터급 LPG하이브리드 승용차 엔진/모터/배터리 성능 기술개발 진행 중 - 대한LPG협회, 블루젠트, 한국자동차연구원 등 참여 |

[LPG 수송용 용도 확대를 위한 주요 연구개발 활동]

| 기간 | 내역 | 결과 |

| 2006년 ~ 2008년 | 중소형 LPG 화물차 상용화: ULEV수준 소형 LPLi화물차 개발 수행 - 현대/기아자동차 참여, |

'08년 10월, 기아 봉고Ⅲ LPLi 트럭 출시 '08년 11월 LPLi 그랜드 스타렉스(1톤) 출시 |

| 2007년 ~ 2011년 | 도넛/하이브리드형 LPG Tank 개발 수행 | '14년 SM5 LPLi DONUT 차량 출시 |

| 2013년 ~ 2014년 | 승용차용 LPG도넛탱크 양산기술 개발 수행 |

주1) 당사 출자법인인 대한LPG협회를 통해 LPG산업관련 연구개발 수행

[유종별 자동차 등록 현황]

| (단위 : 대) |

| 구 분 | 2025년 1분기 | 2024년 | |

| 휘발유 | 12,425,006 | 12,419,660 | |

| 경유 | 8,992,432 | 9,162,195 | |

| LPG | 1,850,151 | 1,849,817 | |

| LPG하이브리드 | 11,173 | 11,585 | |

| CNG승용 | 비사업 | 2,114 | 2,263 |

| 사업 | 2 | 2 | |

(주1) 출처 : 국토교통부

(주2) 휘발유, 경유, CNG승용 대수는 동 연료 하이브리드 대수 제외

[울산지피에스]

가. 주요약정사항

(1) LNG 배관이용 계약 체결

당사는 (주)케이디에코허브와의 배관시설 이용계약을 2022년 11월 체결 하였으며, 본 계약을 통해 연료를 안정적으로 공급받기 위한 인프라인 LNG 배관을 확보하였습니다. 이용 계약기간은 배관이송서비스 이용 개시일인 2024년 8월 15일로부터 20년입니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(2) 가스터빈 장기유지보수 계약(LTSA) 체결

당사는 SIEMENS Gas and Power GmbH & Co. KG, SIEMENS Energy Ltd.와 가스터빈 장기유지보수 계약(LTSA)을 체결하였으며, 본 계약을 통해 발전소에 설치한ㅣ 가스터빈의 운영 안정성을 확보하였습니다. 계약기간은 EPC 계약시점으로부터 26년입니다. 또한, PF 약정과 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(3) 송전용 전기설비 이용 계약 체결

당사는 한국전력공사(주)와 송전용전기설비 이용 계약을 체결하였습니다. 이용 개시일은 2023년 8월 17일이며, 이용계약기간은 이용개시일 이후 1년 이나 동일 조건으로 자동연장 됩니다. 또한, PF 약정과 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(4) 당사는 발전소 건설을 위하여 (주)국민은행의 주선으로 프로젝트금융(이하"PF") 약정을 체결하였습니다. PF관련 대주단은 (주)국민은행 외 총 15개 금융기관으로 구성되어 있으며, 대출약정금 관련 내역은 다음과 같습니다.

| (단위: 천원) |

|

대출약정 |

대주 |

대출약정금 |

실행금액 |

|---|---|---|---|

|

장기대출Ⅰ약정 |

교보생명보험 주식회사 (일반계정) |

100,000,000 | 94,810,000 |

|

주식회사 케이비손해보험 |

50,000,000 | 47,559,000 | |

|

현대해상화재보험 주식회사 |

40,000,000 | 38,038,000 | |

|

농협생명보험 주식회사 |

30,000,000 | 28,426,000 | |

|

미래에셋생명보험 주식회사 |

30,000,000 | 28,426,000 | |

|

에이비엘생명보험 주식회사 |

30,000,000 | 28,426,000 | |

|

새마을금고중앙회 |

25,000,000 | 23,715,000 | |

|

디비생명보험 주식회사 |

20,000,000 | 18,925,000 | |

|

디비손해보험 주식회사 |

20,000,000 | 18,925,000 | |

|

메리츠화재해상보험 주식회사 |

20,000,000 | 18,925,000 | |

|

한화손해보험 주식회사 |

20,000,000 | 18,925,000 | |

|

소계 |

385,000,000 | 365,100,000 | |

|

장기대출Ⅱ약정 |

주식회사 우리은행 | 80,000,000 | 75,858,000 |

| 교보생명보험 주식회사 (특별계정) | 50,000,000 | 47,431,000 | |

| 농협은행 주식회사 | 40,000,000 | 37,820,000 | |

| 주식회사 국민은행 | 21,000,000 | 19,877,000 | |

| 새마을금고중앙회 | 20,000,000 | 18,914,000 | |

|

소계 |

211,000,000 | 199,900,000 | |

|

단기대출 약정 |

주식회사 국민은행 | 56,000,000 | 53,116,000 |

| 주식회사 중국공상은행 (영업소) | 50,000,000 | 47,442,000 | |

| 교보생명보험 주식회사 (특별계정) | 50,000,000 | 47,442,000 | |

|

소계 |

156,000,000 | 148,000,000 | |

|

대출약정금 합계 |

752,000,000 | 713,000,000 | |

보고기간말 당사가 선순위대출대주들에게 제공한 담보내역은 다음과 같습니다.

| (단위: 천원) |

|

담보권자 |

담보제공 자산 |

제공내용 | 실행한도 | 실행액 | 설정액 |

장부금액 |

|

(주)국민은행 외 15개 금융기관 |

예금 |

예금근질권 |

752,000,000 | 713,000,000 | 902,400,000 | 149,682,380 |

당사는 2021년 9월 SK가스(주) 및 울산광역시도시공사로부터 취득한 사업부지에 대하여 부동산 담보신탁의 형태로 선순위대출대주들에게 담보를 제공하였습니다(재무제표 주석 16-5 참조).

단, 울산광역시도시공사로부터 2023년 3월에 취득한 사업부지의 경우 부동산 담보신탁의 형태로 추가 담보를 제공할 예정입니다.

또한, 당사는 PF 약정과 관련하여 주요 사업서류상 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보를 제공하였습니다(재무제표 주석 16-5 참조).

당사는 PF 약정과 관련하여 당사의 지배회사인 SK가스(주)로부터 담보 및 보증을 제공받고 있습니다(재무제표 주석 16-6 참조).

당사는 PF 약정 일체의 채무를 담보하기 위하여 보험계약상의 권리를 선순위대출대주들에게 1순위로 하여 담보를 제공하였습니다(재무제표 주석 15-3 참조).

(5) 선물환 약정 체결

당사는 외화지급과 관련한 매매목적으로 선물환 약정을 체결하고 있으며, 내역은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 거래대상 | 계약명 | 계약상대방 | 계약일 | 만기일 | 체결목적 |

|---|---|---|---|---|---|---|

| 매매목적 | 외환스왑 | 장외파생상품거래 | 국민은행 | 2024.11.13 | 2025.11.12 | 외화지급을 위한 외환스왑 |

(6) 터미널 이용계약

당사는 발전 연료인 LNG의 하역, 저장, 기화, 송출을 위한 터미널 확보를 위해 터미널이용계약(TUA)를 코리아에너지터미널(주), SK가스(주)와 체결하였습니다. 이용계약기간은 상업운전일인 2024년 12월 1일로부터 20년간이며, 계약종료일 3년 전까지1회에 한하여 추가 연장 요구가 가능합니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(7) 복합화력발전소용 부지 지분취득

당사는 SK가스(주) 및 울산광역시도시공사로부터 복합화력발전소용 부지의 지분을 취득하였으며, 취득가액은 72,500백만원 입니다. 해당 부지는 현재 산업단지 조성공사가 진행중이며 실제 소유권 이전은 산업단지조성공사 완료일입니다. 또한, 사업부지에 대한 부동산 담보신탁의 형태로 선순위대출대주들에게 담보를 제공하였으며, 사업부지 및 부속시설 등은 당사 명의의 소유권이전등기가 완료된 이후 본 건 시설을포함한 공장재단 위에 근저당권을 설정하고 그 등기를 완료할 예정입니다.

(8) 울산 LNG/LPG 복합화력발전소 EPC 계약 체결

당사는 2022년 1월 12일 이사회 결의를 통해 에스케이에코엔지니어링(주)와 울산 LNG/LPG 복합화력발전소 EPC 계약을 체결하였으며, 2025년에 종합준공 예정입니다. 총 계약금액은 930,464백만원이며, 동 계약금액은 설계 변경 및 추가 역무 등에 따라 진행된 추가 공사를 반영하여 추후 변동될 수 있습니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(9) 정압시설 이용계약 체결

당사는 SK가스(주)와의 정압시설 이용계약을 2022년 11월 체결 하였으며, 본 계약을통해 연료의 온도 및 압력을 보정하여 발전소로 안정적으로 공급받기 위한 정압시설 인프라를 확보하였습니다. 이용 계약기간은 서비스 개시일인 2024년 5월 11일로부터 20년입니다. 또한,PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(10) LNG 현물구매 기본계약 체결

당사는 LNG 현물구매를 위해 SK GAS INTERNATIONAL PTE.LTD와 LNG 현물구매 기본계약을 2024년 1월 16일에 체결하였습니다. 본 계약을 통해 상업운전에 소요되는 LNG 현물을 확보할 수 있게 되었으며, 계약기간은 양 당사자 간 계약 종료 합의 전까지 유지됩니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(11) LNG 장기구매계약 체결

당사는 LNG의 안정적인 조달을 위해 SK GAS INTERNATIONAL PTE.LTD와 LNG 장기구매계약을 2024년 7월 1일에 체결하였습니다. 본 계약을 통해 상업운전에 소요되는 상당량의 안정적인 LNG 조달이 기대되며, 계약기간은 계약 개시일로부터 최대 15년까지 유지됩니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

(12) 당사는 RPS제도에 대한 안정적인 대응을 위하여 REC 장기매매계약을 체결하였습니다. 또한, PF 약정과 관련하여 동 계약의 권리와 지위를 선순위대출대주들에게 1순위로 하여 담보 제공하였습니다.

나. 연구개발활동

해당사항 없습니다.

7. 기타 참고사항

가. 법률ㆍ규정 등에 의한 규제 사항

회사 영위에 근거가 되는 주요 법률은 액화석유가스의 안전관리 및 사업법, 고압가스안전관리법, 석유 및 석유대체연료 사업법 입니다.

LPG는 민수/산업용 연료 및 석화용 원료로서 국내 안정적인 공급 기반을 확보하는 것이 중요합니다. 기존에는 이를 위해 석유 및 대체연료 사업법 시행령에 의거 전년도 내수판매량의 30일분에 해당하는 저장시설을 보유해야 LPG 수입업자로서 등록이 가능했지만 현재는 액화 석유가스의 안전관리 및 사업법 시행령에 의거 전년도 내수판매량의 15일분에 해당하는 저장시설 보유로서도 등록이 가능합니다.

또한, 고압가스 안전관리법 뿐만 아니라 산업안전보건법 등의 강화되고 지속 변화되는 법규 및 정책에 대응하기 위해 매월 전사 리스크 관리기구인 '통합리스크 관리 위원회'를 운영하여 대응하고 있으며, 석유 및 석유대체연료 사업법에 근거하여 판매가격 작성 및 발표 등을 통해 경영활동을 하고 있습니다.

이외 2019년 3월 '액화석유가스의 안전관리 및 사업법' 제28조 '액화석유가스의 연료사용제한' 조항 삭제로 LPG 연료 사용제한 규제가 전면 폐지됨으로서 이제 누구나 LPG를 연료로 하는 차량을 구매할 수 있게 되어, 견고한 수요 증대의 기반이 마련되었습니다.

또한 당사와 투자회사 울산지피에스㈜/에스케이어드밴스드(주) 등은 2025년 1분기말 현재 "독점규제 및 공정거래에 관한 법률”상 「상호출자제한ㆍ채무보증제한 기업집단」으로 지정되어 있어서, 계열회사간 상호출자 및 채무보증이 금지되는 등 관련규정에 따른 규제를 적용 받고 있습니다.

나. 사업과 관련된 환경물질의 배출 또는 환경보호와 관련된 사항

(1) 환경물질의 배출 또는 환경보호와 관련된 정부규제의 준수사항

우리 산업 현장의 안전보건 및 지구 환경 보전은 구성원 및 이해관계자의 행복 실현을 위한 최우선 가치이자 사업의 지속가능성과 직결되기에, SK가스는 지속적으로 유해위험 요소를 발굴 및 개선 조치, 환경유해물질을 감소시킴으로써 더욱 안전하고 쾌적한 작업환경, 친환경 사업장을 만들어가고 있습니다.

정부가 규제하고 있는 환경, 안전 관련 법규 이상의 수준으로 관리하기 위하여 당사는 SHE 경영에 대한 적극적인 실천 의지를 표명하고, 전 구성원의 자율적인 SHE 참여 분위기를 형성하여 선진 환경안전 문화를 고착시키기 위하여 SHE Vision을 선포하였습니다. 특히, 전사 SHE위원회(위원장 CEO)와 전사 SHE 전담조직을 구성하여 SHE 거버넌스를 강화하였습니다. 일하는 모든 사람의 생명 · 건강 보호, 지구환경 보전은 경영자의 기본 의무라고 인식하여 당사가 운영하는 사업장과 벨류 체인을 구성하는 협력사를 모두 관리의 범위에 두고 경영활동 전 과정에서 환경영향 및 위험성을 검토, 사전 Risk를 제거하고 지속적 혁신을 추구하기 위한 SHE Master Plan을 수립하였습니다. 또한, 환경안전문화와 안전보건, 환경관리 수준을 정기 평가하여 환경안전보건관리체계 이행 수준을 측정하고 미흡점을 도출하여 개선하고 있으며, 경영층은 개선 이행에 있어 인력, 시설, 장비 등 필요 자원에 적극 투자하고 있습니다.

SK가스는 빠르게 변화되는 환경안전정책과 이슈에 대응하고, 점점 강화되는 법과 규정에 따른 기업의 환경안전 관리 리스크를 최소화하기 위해 월 1회 제/개정된 법규 변화 사항을 모니터링하여 사업장에 적용하고 있습니다. 또한, 환경안전실무분야 정기 교육 및 코칭을 통해 사업장 환경안전담당자의 실무 능력이 향상될 수 있도록 지원하고 있습니다. 당사는 환경경영시스템(ISO 14001)체계를 구축하여 정부 규제 대응 뿐만 아니라 환경 측면의 종합적인 리스크를 식별, 평가, 관리 및 개선함으로써 에너지 절감, 온실가스 배출 감축 및 오염물질 배출 저감 활동을 추진하고 있습니다.

(가) 대기 오염물질관리

대기오염물질 배출을 최소화하기 위하여 주요 배출시설에 친환경 연료(LPG)를 사용하고 있고, 모니터 및 검지기 등을 통해 24시간 원격감시체계를 운영하고 있습니다. 또한, 대기배출시설에 표준 측정공을 설치하여 전문업체를 통해 주기적인 자가측정을 실시함으로써 법적 대기오염물질 배출허용기준 준수 여부를 모니터링하고 있습니다. 울산기지는 '24년까지 대기환경보전법에 따른 대기 3종 사업장으로 굴뚝자동측정기기(TMS: Tele Monitoring System)를 설치하여 실시간으로 질소산화물(NOx) 농도를 모니터링해왔습니다. '24년 7월부터 울산기지의 Fire Heater를 대체하기 위한 해수열교환기의 정상운전으로 대기오염물질 발생량이 큰 폭으로 감소하여 대기 4종 사업장으로 전환되었고, 이로써 법적으로는 TMS 설치 미대상이지만 자체적으로 대기오염물질 농도를 모니터링하기 위해 TMS를 제거하지 않고 활용할 계획입니다.

(나) 수질 오염물질관리

당사는 사업장에서 발생하는 수질오염물질 배출을 최소화하기 위하여 폐수 배출 및 수처리 설비 관리를 철저히 하고 있으며, 우수로 인하여 사업장에서 외부로 배출되는 비점오염물질을 관리하기 위하여 비점오염저감시설을 설치하여 수질오염물질에 의한 오염도 사전에 예방하고 있습니다. 또한, 사업장에서 사용하고 버려지는 용수를 자체처리하여 재사용하기 위한 중수도 시스템을 구축하여 수질오염물질 외부 배출 감소를 실천해 나가고 있습니다. 최근 저품질의 LPG 도입 증가와 자체관리기준 준수를 위해 수처리 설비(MBR) 용량 증대를 진행하고 있으며, 용량 증대를 통해서 사업장에서 배출되는 수질오염물질의 농도를 저감 또는 유지해 나갈 계획입니다.

부두 지역에서 일어나는 선박 기름 유출 등의 환경사고를 방지하기 위하여 각 사업장의 해상 입출하 작업, 누유 포인트의 관리기준을 수립하였으며 해상 누유에 대한 비상사태 훈련을 주기적으로 실시하여 비상사태시 인적, 물적, 환경 피해를 최소화 하기 위해 노력하고 있습니다.

(다) 폐기물 관리

사업장에서 발생되는 폐기물은 폐기물관리절차서에 따라 관리하고 있으며 적절하게 분리 배출된 폐기물은 적치장에서 일시 보관하다 반출하고 있으며 정부의 올바로시스템과 연계하여, 적법하게 운반, 처리, 관리하고 있습니다. 각종 보수 작업시에는 구성원과 협력사 직원들을 대상으로 폐기물처리 절차에 대해 교육을 실시하고 있습니다.

발생한 폐기물은 업체 등록 평가를 통해 처리 능력이 검증된 전문 처리업체를 통해 위탁처리하고 있으며, 정기적인 업체 평가를 실시하여 당사에서 발생한 폐기물이 적정하게 처리될 수 있도록 관리하고 있습니다. 또한, 발생한 폐기물의 순환이용을 위해 재활용 업체를 적극 발굴하여 폐기물 재활용율을 극대화하고 있습니다.

폐기물 매립 제로화(ZWTL)인증을 추진하여 울산기지와 평택기지는 Platinum 등급(재활용률 100%), 지허브는 Gold 등급(재활용률 99%)을 획득하였고, 본사인 ECO Hub도 인증을 완료하였습니다. 최근 지허브 사업장에서 소각처리되고 있던 폐기물의 재활용 업체를 발굴하여 전사 폐기물 재활용률 100%를 달성 중에 있습니다.

(라) 화학물질 관리

사업장에서 취급하는 각종 화학물질을 보다 안전하게 관리하기 위해 구성원 모두에게 화관/화평법에서 요구하는 법정교육을 이수하도록 하고 있으며 화학물질을 취급하는 작업자에게는 적절한 개인보호구를 지급/착용 후 취급시설을 관리하도록 하고 있습니다. 화학물질 유출로 인한 안전사고 발생 시 신속한 조치와 대응이 이루어지도록 사고관리절차서를 제정하여 적용중이며 설비를 운영/관리하는 부서에서는 관리감독을 철저히 수행하고 있습니다. 또한, 추가 예산을 투입하여 LPG 동결방지제로 사용되던 유해액체물질인 메탄올을 비유해액체물질인 에탄올로 전환하여 사업장 유해화학물질 사용을 최소화하는데 노력하고 있습니다.

(마) 지표를 통한 규율 및 환경안전 관리시스템 성과 측정

SK가스는 SHE경영관리 성과를 측정하기 위해 후행지표와 선행지표를 선정하여 전사 및 사업장의 연간 SHE 목표에 반영하고 구성원의 포상 프로그램과 연계하여 운영하고 있습니다. 매년 근로손실재해율(LTIR)과 외부기관의 SHE 수준진단 평가 결과, 환경관리 성과 지표를 SHE 정량적 성과 지표로 활용하고 있으며 주요 임원과 사업장 책임자의 KPI와 연동되어 SHE 성과가 인사 평가에 반영되고 있습니다.

특히, 안전 성과지표로서의 근로손실재해율(LTIR) 및 총기록재해율(TRIR)은 구성원 및 상주용역업체를 포함하며 Non-zero target으로 설정하고 있습니다.

뿐만 아니라, 교육훈련 참여율 위험요소 발굴 건 수, 안전 수칙위반 건수와 SHE 자격증 취득 증 사고예방과 직접 연관 있는 선행지표들은 구성원의 SHE 활동 실적으로 관리하고 있습니다. 실적이 우수한 참여 구성원에게는 매월, 매년 해외 연수 등 다양한 포상을 제공함으로써 구성원들의 사고 예방 및 환경개선 활동에 적극 참여 할 수 있도록 동기부여 하고 있습니다.

다. 환경개선설비에 대한 자본지출 계획 여부

대기환경보전법 및 대기관리권역의 대기환경개선에 관한 특별법에 따라 대기 3종 사업장인 울산기지에 대기오염물질(질소산화물) 굴뚝자동측정기기(TMS:Tele Monitoring System)를 울산기지에 설치하였고, '25년에는 해수열교환기 도입에 따른 대기오염물질 발생량 감소로 울산기지가 대기 4종 사업장으로 전환되면서 TMS 설치 미대상 사업장에 해당되지만, 기존 TMS를 제거하지 않고 자체적으로 운영하면서 상시 대기오염물질 배출 현황을 감시하는데 활용할 예정입니다.

또한, 울산기지에서는 수입 LPG(-40℃)를 지하공동에 저장하기 전 LPG 승온을 위해서 사용하던 Fire Heater의 연료 사용 절감을 위하여 울산지역 신규 사업장인 CEC(Clean Energy Complex) 부지에 해수열교환기를 설치하여 '24년 7월부터 정상운전 중에 있으며, 기존 평택기지에도 인근 발전소 온배수를 활용한 해수열교환기 추가 설치를 계획하고 있습니다. 해수열교환기 운전을 통해서 다량의 온실가스를 포함한 대기오염물질 배출 저감이 가능할 것으로 예상됩니다.

라. 사업부문의 시장여건 및 영업의 개황

지배회사인 SK가스는 전략적인 영업단위인 2개의 보고부문을 가지고 있으며, 전략적 영업 단위들은 서로 다른 생산품과 용역을 제공하며 각 영업단위별로 요구되는

기술과 마케팅 전략이 다르므로 분리되어 운영되고 있습니다.

당기의 연결기업 보고부문은 아래와 같습니다.

| 구 분 | 재화 또는 용역 |

|---|---|

| 가스사업부 | LPG 등의 화학제품 수입, 저장, 판매 |

| 기타 | 에너지 발전 등 |

(주) 당사의 주요종속회사인 울신지피에스(주)는 기타부문에 포함되어 있으며, 해당 종속회사는 상업가동 전으로 현재는 사업추진과정에서의 제반 비용만 발생하고 있습니다. 향후 사업이 본격화됨에 따라 회사에 미치는 영향을 상세히 기재 예정입니다.

[가스사업부]

(1) 산업의 특성

LPG (Liquefied Petroleum Gas: 액화석유가스)는 프로판 (Propane)과 부탄(Butane)으로 나누어지며, 편리성과 청정성 그리고 높은 효율성을 가지고 있는 에너지입니다. LPG는 정유공장에서 원유를 정제할 때와 석유화학공장에서 부산물로 일부 생산 되지만 대부분은 유전의 수반가스로 부터 생산되며, 천연가스전에서 원유(Crude Oil)나 천연가스(Natural Gas)를 추출할 때 함께 생산됩니다. 또한, 납사(Naphtha)를 열분해 하는 과정에서도 일부 생산되고 있습니다.

국내 정유사의 원유정제공정이나 석유화학공정에서 부산물로 생산되는 LPG량은 민수용 국내수요의 35.2% 수준이므로 부족분은 전량 해외로부터 수입해야 합니다.

LPG는 서민 대중연료이므로 안정적인 공급을 위하여 도입 초기 부터 2000년까지 전기,수도,가스사업에 적용되는 공공요금 관리방식에 의해 정부 최고판매가격 고시제도로 관리되었습니다(석유 및 석유대체연료사업법 23조). 그러나, 2001년부터는 상기고시제도가 폐지됨에 따라 국제가격의 변동요인이 탄력적으로 국내판매가격에 반영되는 가격자유화가 시행되었습니다. 동 제도하에서는 기존의 정부 고시가제도에서와 달리 LPG도입비 상승 / 하락 요인을 탄력적으로 판매가에 반영할 수 있습니다.

(2) 성장성

2025년 1분기 기준 국내 LPG 수요는 석유화학용(43.7%), 수송용(22.4%), 가정상업용(19.9%), 산업용 및 기타 (14.0%)의 비중으로 구성되어 있습니다.

장기간 LPG 수요 추세상, 수송용 LPG수요는 2010년도 이후 지속적 감소 추세에 있으나, LPG자동차 사용자 제한 폐지에 따라 2019년부터 감소폭이 둔화하였습니다.

2023년 말, LPG 1톤트럭이 경유 1톤트럭을 대체하여 출시함에 따라 수송용 LPG 수요의 점진적 증가가 예상됩니다.

다만, 2025년 1분기 기준, 국내 LPG 총수요는 전년 동기 대비 10.4%(29.4만톤) 감소하였습니다.

주요 석화사 고객사들의 가동률 하락에 따른 석유화학용 수요 감소가 가장 큰 원인이었으며, 이와 함께 열조용 등 기타 용도의 수요 감소도 일부 영향을 미쳤습니다. 한편수송용 수요는 소폭 증가하였으나 전체 수요 흐름에 미치는 영향은 제한적이었습니다. 다만, LPG는 납사 등 대체 연료 대비 가격 경쟁력을 바탕으로 석유화학용 수요가 증가해왔으며, 전기/수소차 등 친환경차로의 전환 과정에서 수송용 LPG는 브릿지 연료로서의 성장 동력도 지니고 있습니다. 또한 발전 및 선박용 연료, 수소제조용 원료 등 신규 수요 창출 가능성도 가지고 있어 향후 LPG산업의 성장성이 기대됩니다.

(3) 경기변동의 특성 및 계절성

LPG 수요 중 가정상업용 수요는 동절기에 수요가 증가하고, 하절기에 수요가 낮은 계절적 영향을 받습니다. 석유화학용 수요는 대부분 PDH(프로판 탈수소화 공정, 프로판에서 프로필렌 제조) 공급용이며, 경기 변동 및 프로필렌 시황의 영향을 받을 수 있습니다. 이외 산업용, 수송용 수요의 경우는 경기 및 계절성 영향이 제한적입니다.

(4) 경쟁요소

정부는 국내 LPG 부족현상을 해소하기 위하여 LPG수입 합리화 계획을 1984년 11월 산업정책심의회의 의결로 확정하고, LPG전문수입회사 설립을 인가하였습니다. 이에 따라, 현재 SK가스(주)와 (주)E1 양사가 수입하고 있습니다.

신규업체가 진출하기 위해서는 사업초기에 견고한 지층구조를 가진 지하 암반내에 대용량의 저장시설(Cavern) 또는 대용량의 지상저장시설을 건설하는 등 초기투자비가 많이 소요되므로 진입장벽이 비교적 높은 편입니다.

'25년 1분기 LPG 내수 총 판매량은 전년동기 대비 -18.2%(△458천톤)감소하였으며, 당사의 LPG 판매량 또한 전년 동기대비 -29.6%(△266천톤) 감소하여 '25년 1분기 말 당사 M/S는 30.7%입니다.

| (단위: 천톤, %) |

| 품명 | 회사명 | 2025년 1분기 | 2024년 1분기 | 2024년 | 2023년 | ||||

| 판매량 | M/S | 판매량 | M/S | 판매량 | M/S | 판매량 | M/S | ||

| LPG | SK가스 | 632 | 30.7% | 897 | 35.6% | 3,423 | 34.7% | 3,574 | 38.4% |

| 내수판매 총계 | 2,060 | 100.0% | 2,518 | 100.0% | 9,860 | 100.0% | 9,305 | 100.0% | |

| 주1) 출처: 석유공사 국내석유정보시스템(PEDSIS) 통계 - 민수 직판(대리점, 일반직매) 및 석유화학 판매로 구성되어 있습니다. - 상기 통계에는 PEDSIS 기준에 의거하여 정유사 등 일부 업체 대상 판매 물량이 제외되어 있으며, 이를 포함한 당사의 '25년 1분기 누적 국내 판매량은 677천톤 입니다. - 상기 판매량 및 점유율은 PEDSIS 통계자료 재산정 결과에 따라 일부 수치가 변경될 수 있습니다. |

(5) 회사의 경쟁우위 요소

SK가스는 LPG 수입산업의 합리화를 위해 1985년 설립된 LPG 수입, 저장, 판매회사입니다. 당사는 대부분의 LPG를 해외로부터 장기공급계약을 통한 수입 및 SPOT 거래처로부터 수입하여 정유사, 석유화학업체, 산업체, LPG 충전소 등에 공급하고 있습니다.

당사는 1988년부터 울산에 27만톤 규모의 LPG 저장기지를 보유하고 전국에 걸쳐 LPG를 공급해왔으며, 1999년 7월에는 경기도 평택에 13만 6천톤 규모의 프로판가스저장시설과 4만톤 규모의 부탄가스 저장시설을 완공하여 LPG 최대 수요처인 경인지역으로의 원활한 LPG 공급이 가능하게 되었고, 2007년 6월에 평택기지 부탄저장탱크를 증설하여 저장용량을 2만톤 증가시켰습니다. 국내매출은 일반용(가정상업용,수송용,산업용 등)과 석유화학용(석유화학업체의 원료용)으로 대별될 수 있습니다.

또한 당사는 LPG를 LPG 도입처로부터 해외 Buyer에게 직접 판매하거나, LPG 시장으로부터 구매하여 판매하는 LPG 해외수출 사업을 영위하고 있으며, 수익성 개선을 위하여 위험회피 수단용 파생상품 거래 등을 통해 해외 Trading 마진의 안정적 확대를 꾀하고 있습니다.

(6) 사업부문별 요약재무현황

| (단위 : 백만원, %) |

| 부문 | 구분 | 제41기 1분기 | 제40기 | 제39기 | |||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 가스사업부 | 매출액 | 1,596,454 | 87.4% | 6,910,479 | 97.4% | 6,992,257 | 100.0% |

| 영업이익 | 61,527 | 54.5% | 265,556 | 92.5% | 319,375 | 105.2% | |

| 총자산 | 6,068,584 | 79.3% | 5,944,704 | 78.8% | 5,083,872 | 83.6% | |

| 기타 | 매출액 | 230,577 | 12.6% | 185,423 | 2.6% | - | - |

| 영업이익 | 51,383 | 45.5% | 21,620 | 7.5% | -15,780 | -5.2% | |

| 총자산 | 1,581,952 | 20.7% | 1,594,918 | 21.2% | 997,939 | 16.4% | |

| 합계 | 매출액 | 1,827,031 | 100% | 7,095,902 | 100% | 6,992,257 | 100% |

| 영업이익 | 112,910 | 100% | 287,177 | 100% | 303,595 | 100% | |

| 총자산 | 7,650,536 | 100% | 7,539,622 | 100% | 6,081,811 | 100% | |

주1) 가스사업부에는 본사 및 연결대상 해외법인간의 부문간 내부거래를 포함하고 있습니다.

주2) 사업부문별 요약재무현황은 검토보고서에 기준하여 작성되었습니다.

[기타 사업부문]

기타 사업부문은 에너지 발전 등 내용이며, 당사의 종속회사인 울산지피에스(주) (구 당진에코파워(주))가 속해 있습니다.

울산지피에스(주)는 LNG/LPG가스 복합화력발전 사업을 추진하는 회사로 본사는 울산광역시 남구에 소재하고 있으며, 보고기간 말 현재 당사는 울산지피에스(주)의 지분을 99.5% 소유하고 있습니다.

울산지피에스(주)는 舊 동부발전당진(주)으로서 석탄화력발전소를 건설하여 운용할 목적으로 2011년 7월 설립되었습니다. 당사는 한국산업은행과 함께 동부건설(주)로부터 동부발전당진(주)의 지분 60%를 공동인수 하는 것을 2014년 11월 4일 결정하였고(당사 45% : 한국산업은행 15%), 동부발전당진(주)은 사명을 당진에코파워(주)로 변경하였으며, 2014년 12월 12일 SK가스(주)의 종속회사로 편입되었습니다. 또한 당사는 2015년 12월 21일 한국동서발전(주)으로부터 당진에코파워(주)의 지분을 추가 6% 취득하여 51% 지분을 소유하게 되었습니다.

(1) 산업의 특성

○ 국가ㆍ지리적 특성

- 에너지원의 대부분을 해외에 의존

- 전력계통이 고립되어 있어 인접국과 계통연계 및 전력융통 곤란

- 전원과 부하의 지역 편재로 지방에서 수도권으로 장거리 송전

○ 기술적 특성

- 전기는 수요와 공급이 동시에 이루어져 저장이 불가능한 재화

- 안정적인 전력공급을 위하여 적정수준의 예비설비 보유가 필수적

○ 전력 수송을 위한 계통망 구축이 필수

- 송배전망 부문은 발전과 달리 자연 독점성이 강하게 존재

○ 일반적 특성

- 초기에 대규모 투자가 소요되고, 투자비 회수에 장기간 소요

- 국가의 안정적인 전력공급에 기여

(2) 산업의 성장성

전력산업은 경제성장 및 소득증가와 관계가 있으며, 사용의 편리성과 가격안정으로 전력소비는 지속적 증가추세에 있습니다. '25년 03월에 발표된 제11차 전력수급기본계획상 목표수요전망을 보면 전력소비량은 '38년 기준 624.5TWh로 15년간('23년~'38년) 연평균 0.9% 증가 할것으로 전망되며 최대전력은 '38년 기준 129.3GW로 15년간 연평균 1.8% 증가할것으로 전망되고 있습니다. 이러한 목표수요에 대응하기 위하여 발전기 고장 등에 대비한 최소 설비예비율 외에 수요 불확실성을 감안하여 '28년까지 20%, '32년까지 21% 이상의 예비율로 안정적인 전력수급을 유지하며 '38년까지 22% 수준의 예비율을 목표로 하고 있습니다.

[출처: 전력거래소, 제11차 전력수급기본계획]

(3) 전력산업구조개편

정부는 한국전력공사 중심의 비효율적 독점체제인 전력산업에 경쟁을 도입하여 전력공급의 효율성을 제고하고자 1999년 01월에 전력산업구조개편 기본계획을 수립하였습니다. 발전부문 경쟁도입을 위해 한전 발전부문을 한국수력원자력을 비롯한 6개 자회사로 분할(2001년 04월)하고, 전력거래소를 통한 시간대별 경쟁입찰방식으로 전력을 판매하는 변동비 반영시장 (CBP, Cost-Based Pool)을 도입하였습니다. 이후 양방향 전력시장 도입을 통해 본격적인 경쟁체제를 추진하려 했으나, 노사정위원회 공공특위의 '배전분할 중단' 권고에 따라 잠정 중단되어 현재까지 이르고 있습니다.

(4) 업계의 현황

전력산업은 산업활동과 국민생활에 필수불가결한 국가기간산업으로 산업성장 및 생활수준 향상에 따라 전력소비가 지속적으로 증가하고 있습니다.

2025년 3월말 현재 국내주요 민자발전사업자는 에스케이이엔에스, 포스코인터내셔널, GS EPS, GS파워, 포천파워, 에스파워, 파주에너지서비스, 여주에너지서비스 등이 있습니다.

(5) 경기변동의 특성

전력사업의 경기는 일반경기변동과 밀접한 상관관계가 있어 경기가 활황일 때가 경기가 침체된 때보다 전력수요증가율이 높으며, 계절적으로는 냉방수요가 많은 하절기에 연중 최대전력수요가 발생하고 타 계절보다 전력사용량이 증가합니다. 향후 전력산업 민영화 및 자유화 일정에 따라 직접 수용가에 공급가능시 가격 및 품질 경쟁이 발생할 수 있습니다.

(6) 회사의 현황

① 영업개황

당사는 2011년 07월 01일에 발전업을 목적으로 설립되었으며, 울산광역시 남구 고사동 일원에 1.2GW급 LNG, LPG 복합화력발전소 1기를 운영하고 있습니다. 동 발전소에서 생산한 전력은 한국전력거래소가 운영하는 전력시장에 판매합니다.

② 시장의 특성

우리나라의 전력시장 중 발전부문은 변동비 반영시장(CBP, Cost-Based Pool)으로 다수의 발전회사가 발전변동비에 기초한 경쟁을 통하여 전력시장에 전력을 공급하는 형태입니다. 한편, 송배전 및 판매부문은 한전의 독점체제를 유지하고 있으며, 한전은 전력시장에서 결정된 가격으로 전력을 구입하여 이를 수용가에 판매하고 있습니다.

울산지피에스(주)의 환경관련 정부 규제사항에 대한 준수내용 등은 아래와 같습니다.

| 정부의 규제사항 | 규제사항에 대한 준수내용 | 향후 환경개선 설비 투자계획 |

비고 |

|---|---|---|---|

| 대기오염물질배출 (NOx 등 14개 오염물질) 주1) |

규제내용: NOx 10(15)ppm 준수내용: NOx 4(15)ppm |

- | 관리대상인 NOx외 물질은 규제치 이내로 배출할 것으로 예상됨 Flare stack에서 Emergency 상황에 매연이 배출되며, 규제 기준에 맞춰 관리할 예정임 |

| 수질오염물질배출 (TOC,SS,T-N,T-P등 24개 오염물질) 주2) |

규제내용: TOC 22mg/L, SS 30mg/L, T-N 60mg/L, T-P 2mg/L 준수내용: TOC 22mg/L, SS 30mg/L, T-N 60mg/L, T-P 2mg/L |

- | 자체 1차처리 후 용연하수처리장에 연계하여 2차처리 |

주1) NOx SOx, Dust, 카드뮴화합물, 크롬화합물, 비소화합물, 니켈 및 그 화합물, 수은화합물, 납화합물, 벤젠, 포름알데히드, 황화수소, 암모니아, 매연

주2) TOC, SS, T-N, T-P, 수소이온농도, 생물화학적산소요구량, 노말헥산추출물질 함유량, 구리,아연,바륨,용해성 철, 비소, 용해성 망간, 폼알데하이드, 납, 시안, 카드뮴, 셀레늄, 벤젠, 사염화탄소, 디클로로메탄, 클로로포름, 1,4-다이옥산, 온도

III. 재무에 관한 사항

1. 요약재무정보

(1) 요약 연결기준 재무정보

| (단위:백만원) |

| 과 목 | 제41기 1분기 | 제40기 | 제39기 |

| (2025년 3월말) | (2024년 12월 말) | (2023년 12월 말) | |

| [유동자산] | 2,707,337 | 2,608,911 | 2,485,113 |

| -당좌자산 | 2,241,955 | 2,113,091 | 2,037,449 |

| -재고자산 | 465,382 | 495,820 | 447,664 |

| [비유동자산] | 4,943,199 | 4,930,711 | 3,596,698 |

| -관계기업투자주식 | 812,356 | 782,738 | 749,873 |

| -유형자산 | 2,542,572 | 2,532,572 | 2,102,402 |

| -무형자산 | 122,477 | 124,572 | 112,794 |

| -기타비유동자산 | 1,465,794 | 1,490,829 | 631,629 |

| 자산총계 | 7,650,536 | 7,539,622 | 6,081,811 |

| [유동부채] | 2,017,648 | 2,021,019 | 1,460,924 |

| [비유동부채] | 2,857,213 | 2,780,267 | 2,032,582 |

| 부채총계 | 4,874,861 | 4,801,286 | 3,493,506 |

| [지배기업소유주지분] | 2,766,580 | 2,728,991 | 2,581,072 |

| -자본금 | 46,226 | 46,151 | 46,151 |

| -연결자본잉여금 | 197,073 | 195,492 | 195,492 |

| -연결기타자본 | -21,230 | -21,526 | -20,923 |

| -연결기타포괄손익누계액 | 44,597 | 42,561 | 7,303 |

| -연결이익잉여금 | 2,499,914 | 2,466,313 | 2,353,049 |

| [비지배지분] | 9,095 | 9,345 | 7,233 |

| 자본총계 | 2,775,675 | 2,738,336 | 2,588,305 |

| 부채와자본총계 | 7,650,536 | 7,539,622 | 6,081,811 |

| 연결에포함된회사수 | 8개 | 7개 | 7개 |

| 과 목 | 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31 |

2023.01.01~ 2023.12.31 |

| 매출액 | 1,827,031 | 7,095,902 | 6,992,257 |

| 영업이익 | 112,910 | 287,177 | 303,595 |

| 법인세비용차감전 계속영업순이익 |

106,773 | 239,905 | 437,972 |

| 계속영업당기순이익 | 87,305 | 177,768 | 316,291 |

| 연결당기순이익 | 87,305 | 177,768 | 316,291 |

| 지배기업의소유주지분 | 87,531 | 178,836 | 316,291 |

| 비지배지분 | -225 | -1,068 | 0 |

| 지배기업 소유주지분에 대한 기본및희석주당이익(원) |

|||

| 기본주당이익(원) | 9,749 | 19,926 | 35,241 |

| 희석주당이익(원) | 9,692 | 19,841 | 35,101 |

※ 상기 재무제표는 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

※ 상기 제 39기 연결당기순이익의 비지배지분 해당분은 7,519원입니다.

(2) 요약 별도기준 재무정보

| (단위:백만원) |

| 과 목 | 제41기 1분기 | 제40기 | 제39기 |

| (2025년 3월말) | (2024년 12월 말) | (2023년 12월 말) | |

| [유동자산] | 1,863,340 | 1,724,640 | 2,116,613 |

| -당좌자산 | 1,511,944 | 1,427,974 | 1,705,577 |

| -재고자산 | 351,396 | 296,666 | 411,036 |

| [비유동자산] | 3,947,305 | 3,950,942 | 2,917,572 |

| -종속기업및관계기업투자 | 1,265,965 | 1,265,765 | 1,180,371 |

| -유형자산 | 1,311,308 | 1,295,111 | 1,120,537 |

| -무형자산 | 30,109 | 30,940 | 31,881 |

| -기타비유동자산 | 1,339,923 | 1,359,126 | 584,783 |

| 자산총계 | 5,810,645 | 5,675,582 | 5,034,185 |

| [유동부채] | 1,417,010 | 1,306,433 | 1,316,764 |

| [비유동부채] | 1,808,142 | 1,868,984 | 1,354,539 |

| 부채총계 | 3,225,152 | 3,175,417 | 2,671,303 |

| [자본금] | 46,226 | 46,151 | 46,151 |

| [자본잉여금] | 258,295 | 256,715 | 256,715 |

| [기타자본] | -4,988 | -5,285 | -4,682 |

| [기타포괄손익누계] | -50,858 | -54,228 | -31,063 |

| [이익잉여금] | 2,336,818 | 2,256,812 | 2,095,761 |

| 자본총계 | 2,585,493 | 2,500,165 | 2,362,882 |

| 부채와자본총계 | 5,810,645 | 5,675,582 | 5,034,185 |

| 종속ㆍ관계ㆍ공동기업 투자주식의평가방법 |

원가법 | 원가법 | 원가법 |

| 과 목 | 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31 |

2023.01.01~ 2023.12.31 |

| 매출액 | 988,688 | 4,679,226 | 5,290,044 |

| 영업이익 | 49,230 | 228,731 | 318,426 |

| 법인세비용차감전순이익 | 143,285 | 290,905 | 491,945 |

| 당기순이익 | 133,946 | 226,674 | 370,019 |

| 기본주당이익(원) | 14,918 | 25,256 | 41,228 |

| 희석주당이익(원) | 14,812 | 25,140 | 41,063 |

※ 상기 재무제표는 한국채택국제회계기준 작성기준에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 41 기 1분기말 2025.03.31 현재 |

|

제 40 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 41 기 1분기말 |

제 40 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

2,707,336,852,178 |

2,608,910,830,555 |

|

현금및현금성자산 |

711,678,069,077 |

584,522,915,235 |

|

단기금융자산 |

262,269,141,230 |

197,481,842,519 |

|

매출채권및기타채권 |

866,752,025,858 |

958,314,534,886 |

|

유동성파생상품자산 |

91,737,501,279 |

108,282,082,017 |

|

재고자산 |

465,382,125,616 |

495,819,714,192 |

|

기타유동금융자산 |

84,777,224,948 |

68,504,335,905 |

|

기타유동자산 |

80,957,625,389 |

52,202,267,020 |

|

매각예정비유동자산 |

143,783,138,781 |

143,783,138,781 |

|

비유동자산 |

4,943,198,823,360 |

4,930,711,139,580 |

|

장기금융자산 |

139,618,519,512 |

138,191,549,325 |

|

매출채권및기타채권 |

950,271,029 |

1,183,383,831 |

|

파생상품자산 |

37,716,032,097 |

37,838,219,595 |

|

관계기업및공동기업투자 |

812,355,796,340 |

782,738,341,201 |

|

유형자산 |

2,542,571,934,830 |

2,532,572,255,206 |

|

무형자산 |

122,476,847,380 |

124,571,559,251 |

|

리스사용권자산 |

1,217,527,251,413 |

1,238,623,421,401 |

|

확정급여자산 |

6,042,883,192 |

7,776,809,438 |

|

기타비유동금융자산 |

25,407,330,046 |

25,859,965,829 |

|

기타비유동자산 |

30,753,830,902 |

30,166,195,639 |

|

이연법인세자산 |

7,778,126,619 |

11,189,438,864 |

|

자산총계 |

7,650,535,675,538 |

7,539,621,970,135 |

|

부채 |

||

|

유동부채 |

2,017,647,406,587 |

2,021,018,622,987 |

|

매입채무및기타채무 |

704,945,450,272 |

716,505,719,428 |

|

단기이자부차입금 |

536,239,623,054 |

531,928,262,468 |

|

유동성사채 |

469,632,518,389 |

459,819,838,553 |

|

유동성파생상품부채 |

23,738,306,897 |

41,606,407,214 |

|

미지급법인세 |

26,634,273,920 |

62,694,905,637 |

|

미지급배당금 |

53,940,276,000 |

0 |

|

유동성리스부채 |

134,701,111,878 |

138,827,827,098 |

|

기타유동금융부채 |

33,569,999,999 |

33,719,360,391 |

|

기타유동부채 |

34,245,846,178 |

35,916,302,198 |

|

비유동부채 |

2,857,213,007,258 |

2,780,267,119,401 |

|

사채 |

957,413,892,688 |

908,317,941,094 |

|

장기이자부차입금 |

709,551,501,228 |

709,492,426,648 |

|

파생상품부채 |

5,953,555,995 |

4,400,691,169 |

|

이연법인세부채 |

66,935,423,973 |

63,180,158,577 |

|

리스부채 |

1,058,389,511,562 |

1,078,671,488,806 |

|

기타비유동금융부채 |

4,702,852,000 |

4,652,852,000 |

|

기타비유동부채 |

54,266,269,812 |

11,551,561,107 |

|

부채총계 |

4,874,860,413,845 |

4,801,285,742,388 |

|

자본 |

||

|

지배기업소유주지분 |

2,766,580,243,354 |

2,728,991,464,712 |

|

자본금 |

46,226,220,000 |

46,151,220,000 |

|

자본잉여금 |

197,072,997,871 |

195,492,192,871 |

|

기타자본 |

(21,229,700,123) |

(21,526,183,634) |

|

기타포괄손익누계액 |

44,596,818,430 |

42,561,210,982 |

|

이익잉여금 |

2,499,913,907,176 |

2,466,313,024,493 |

|

비지배지분 |

9,095,018,339 |

9,344,763,035 |

|

자본총계 |

2,775,675,261,693 |

2,738,336,227,747 |

|

부채와 자본 총계 |

7,650,535,675,538 |

7,539,621,970,135 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 41 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 40 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 41 기 1분기 |

제 40 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

1,827,031,226,222 |

1,827,031,226,222 |

1,725,906,263,098 |

1,725,906,263,098 |

|

매출원가 |

(1,630,884,058,576) |

(1,630,884,058,576) |

(1,577,645,646,676) |

(1,577,645,646,676) |

|

매출총이익 |

196,147,167,646 |

196,147,167,646 |

148,260,616,422 |

148,260,616,422 |

|

판매비와관리비 |

(83,237,485,613) |

(83,237,485,613) |

(73,639,349,736) |

(73,639,349,736) |

|

영업이익 |

112,909,682,033 |

112,909,682,033 |

74,621,266,686 |

74,621,266,686 |

|

영업외손익 |

(6,137,168,687) |

(6,137,168,687) |

(39,667,125,015) |

(39,667,125,015) |

|

금융수익 |

111,962,357,459 |

111,962,357,459 |

142,311,914,520 |

142,311,914,520 |

|

금융원가 |

(110,887,396,048) |

(110,887,396,048) |

(160,890,020,480) |

(160,890,020,480) |

|

기타영업외수익 |

8,692,451,886 |

8,692,451,886 |

10,980,182,717 |

10,980,182,717 |

|

기타영업외비용 |

(2,626,353,020) |

(2,626,353,020) |

(1,742,337,456) |

(1,742,337,456) |

|

관계기업및공동기업투자에 대한 지분법손익 |

(13,278,228,964) |

(13,278,228,964) |

(30,326,864,316) |

(30,326,864,316) |

|

법인세비용차감전순이익 |

106,772,513,346 |

106,772,513,346 |

34,954,141,671 |

34,954,141,671 |

|

법인세비용 |

(19,467,040,637) |

(19,467,040,637) |

(14,663,062,406) |

(14,663,062,406) |

|

연결분기순이익 |

87,305,472,709 |

87,305,472,709 |

20,291,079,265 |

20,291,079,265 |

|

기타포괄손익 |

2,021,548,726 |

2,021,548,726 |

1,719,437,885 |

1,719,437,885 |

|

후속적으로 당기손익으로 재분류되는 항목 |

1,923,322,180 |

1,923,322,180 |

3,474,662,998 |

3,474,662,998 |

|

지분법자본변동 |

(303,424,983) |

(303,424,983) |

5,870,296,221 |

5,870,296,221 |

|

파생상품평가손익 |

3,195,201,110 |

3,195,201,110 |

(14,003,471,256) |

(14,003,471,256) |

|

해외사업환산손익 |

(968,453,947) |

(968,453,947) |

11,607,838,033 |

11,607,838,033 |

|

후속적으로 당기손익으로 재분류되지 않는 항목 |

98,226,546 |

98,226,546 |

(1,755,225,113) |

(1,755,225,113) |

|

지분법이익잉여금 |

10,326,403 |

10,326,403 |

(8,423,083) |

(8,423,083) |

|

기타포괄손익-공정가치측정금융자산평가손익 |

87,900,143 |

87,900,143 |

(1,746,802,030) |

(1,746,802,030) |

|

연결분기총포괄이익 |

89,327,021,435 |

89,327,021,435 |

22,010,517,150 |

22,010,517,150 |

|

분기순손익의 귀속 |

||||

|

지배기업 소유주지분 |

87,530,832,280 |

87,530,832,280 |

20,291,652,791 |

20,291,652,791 |

|

비지배지분 |

(225,359,571) |

(225,359,571) |

(573,526) |

(573,526) |

|

분기총포괄손익의 귀속 |

||||

|

지배기업 소유주지분 |

89,576,766,131 |

89,576,766,131 |

21,689,222,689 |

21,689,222,689 |

|

비지배지분 |

(249,744,696) |

(249,744,696) |

321,294,461 |

321,294,461 |

|

기본및희석주당이익 |

||||

|

기본주당이익 (단위 : 원) |

9,749.0 |

9,749.0 |

2,261.0 |

2,261.0 |

|

희석주당이익 (단위 : 원) |

9,692.0 |

9,692.0 |

2,248.0 |

2,248.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 41 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 40 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본 |

기타포괄손익누계액 |

이익잉여금 |

지배지분 합계 |

|||

|

2024.01.01 (기초자본) |

46,151,220,000 |

195,492,192,871 |

(20,923,441,796) |

7,303,495,376 |

2,353,048,759,597 |

2,581,072,226,048 |

7,233,541,453 |

2,588,305,767,501 |

|

연결분기총포괄이익 |

0 |

0 |

0 |

1,405,992,981 |

20,283,229,708 |

21,689,222,689 |

321,294,461 |

22,010,517,150 |

|

연결분기순이익 |

0 |

0 |

0 |

0 |

20,291,652,791 |

20,291,652,791 |

(573,526) |

20,291,079,265 |

|

기타포괄손익-공정가치측정 금융자산평가손익 |

0 |

0 |

0 |

(1,746,802,030) |

0 |

(1,746,802,030) |

0 |

(1,746,802,030) |

|

지분법자본변동 |

0 |

0 |

0 |

5,870,296,221 |

0 |

5,870,296,221 |

0 |

5,870,296,221 |

|

지분법이익잉여금 |

0 |

0 |

0 |

0 |

(8,423,083) |

(8,423,083) |

0 |

(8,423,083) |

|

위험회피회계 - 파생상품 평가손익 |

0 |

0 |

0 |

(5,206,543,624) |

0 |

(5,206,543,624) |

0 |

(5,206,543,624) |

|

위험회피회계 - 리스부채 평가손익 |

0 |

0 |

0 |

(8,796,927,632) |

0 |

(8,796,927,632) |

0 |

(8,796,927,632) |

|

해외사업환산손익 |

0 |

0 |

0 |

11,285,970,046 |

0 |

11,285,970,046 |

321,867,987 |

11,607,838,033 |

|

자본에 직접 인식된 주주와의 거래 |

0 |

0 |

253,013,732 |

0 |

(53,850,276,000) |

(53,597,262,268) |

0 |

(53,597,262,268) |

|

연차배당 |

0 |

0 |

0 |

0 |

(53,850,276,000) |

(53,850,276,000) |

0 |

(53,850,276,000) |

|

주식선택권 |

0 |

0 |

253,013,732 |

0 |

0 |

253,013,732 |

0 |

253,013,732 |

|

보통주 발행 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2024.03.31 (기말 자본) |

46,151,220,000 |

195,492,192,871 |

(20,670,428,064) |

8,709,488,357 |

2,319,481,713,305 |

2,549,164,186,469 |

7,554,835,914 |

2,556,719,022,383 |

|

2025.01.01 (기초자본) |

46,151,220,000 |

195,492,192,871 |

(21,526,183,634) |

42,561,210,982 |

2,466,313,024,493 |

2,728,991,464,712 |

9,344,763,035 |

2,738,336,227,747 |

|

연결분기총포괄이익 |

0 |

0 |

0 |

2,035,607,448 |

87,541,158,683 |

89,576,766,131 |

(249,744,696) |

89,327,021,435 |

|

연결분기순이익 |

0 |

0 |

0 |

0 |

87,530,832,280 |

87,530,832,280 |

(225,359,571) |

87,305,472,709 |

|

기타포괄손익-공정가치측정 금융자산평가손익 |

0 |

0 |

0 |

87,900,143 |

0 |

87,900,143 |

0 |

87,900,143 |

|

지분법자본변동 |

0 |

0 |

0 |

(259,252,989) |

0 |

(259,252,989) |

(44,171,994) |

(303,424,983) |

|

지분법이익잉여금 |

0 |

0 |

0 |

0 |

10,326,403 |

10,326,403 |

0 |

10,326,403 |

|

위험회피회계 - 파생상품 평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

위험회피회계 - 리스부채 평가손익 |

0 |

0 |

0 |

3,195,201,110 |

0 |

3,195,201,110 |

0 |

3,195,201,110 |

|

해외사업환산손익 |

0 |

0 |

0 |

(988,240,816) |

0 |

(988,240,816) |

19,786,869 |

(968,453,947) |

|

자본에 직접 인식된 주주와의 거래 |

75,000,000 |

1,580,805,000 |

296,483,511 |

0 |

(53,940,276,000) |

(51,987,987,489) |

0 |

(51,987,987,489) |

|

연차배당 |

0 |

0 |

0 |

0 |

(53,940,276,000) |

(53,940,276,000) |

0 |

(53,940,276,000) |

|

주식선택권 |

0 |

0 |

436,688,511 |

0 |

0 |

436,688,511 |

0 |

436,688,511 |

|

보통주 발행 |

75,000,000 |

1,580,805,000 |

(140,205,000) |

0 |

0 |

1,515,600,000 |

0 |

1,515,600,000 |

|

2025.03.31 (기말 자본) |

46,226,220,000 |

197,072,997,871 |

(21,229,700,123) |

44,596,818,430 |

2,499,913,907,176 |

2,766,580,243,354 |

9,095,018,339 |

2,775,675,261,693 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 41 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 40 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 41 기 1분기 |

제 40 기 1분기 |

|

|---|---|---|

|

영업활동으로 인한 현금흐름 |

236,042,093,289 |

72,313,687,148 |

|

영업에서 창출된 현금 |

279,547,620,737 |

66,472,704,952 |

|

연결분기순이익 |

87,305,472,709 |

20,291,079,265 |

|

조정 |

107,747,204,028 |

68,875,897,270 |

|

영업활동의 자산부채의 변동 |

84,494,944,000 |

(22,694,271,583) |

|

이자의 수취 |

5,621,789,110 |

6,320,082,326 |

|

법인세의 납부 |

(49,127,316,558) |

(479,100,130) |

|

투자활동으로 인한 현금흐름 |

(104,096,807,758) |

(216,130,628,717) |

|

단기금융상품의 순증감 |

(58,686,975,052) |

(106,389,437,580) |

|

단기대여금의 감소 |

1,494,760,000 |

1,435,776,667 |

|

장기금융자산의 증가 |

(3,200,000,000) |

(1,520,000,000) |

|

장기금융자산의 감소 |

48,851,311 |

35,038,202 |

|

유형자산의 취득 |

(54,629,262,837) |

(97,284,043,783) |

|

유형자산의 처분 |

42,825,084 |

29,958,729 |

|

무형자산의 취득 |

(571,203,092) |

(510,371,800) |

|

무형자산의 처분 |

0 |

504,545,455 |

|

금융리스채권의 회수 |

359,227,272 |

422,590,908 |

|

이자의 지급 |

(1,131,706,943) |

(11,482,114,861) |

|

매각예정비유동자산의 처분 |

0 |

16,918,382,076 |

|

파생상품의 거래정산 |

12,176,676,499 |

(18,290,952,730) |

|

재무활동으로 인한 현금흐름 |

(4,233,450,132) |

90,480,925,448 |

|

외화단기이자부차입금의 순증감 |

(78,831,487,686) |

(80,573,907,727) |

|

단기이자부차입금의 차입 |

190,000,000,000 |

0 |

|

단기이자부차입금의 상환 |

(110,000,000,000) |

0 |

|

유동성사채의 상환 |

(280,000,000,000) |

(50,000,000,000) |

|

사채의 발행 |

338,519,268,400 |

99,542,698,400 |

|

장기이자부차입금의 차입 |

0 |

160,000,000,000 |

|

이자의 지급 |

(34,518,155,361) |

(17,100,269,956) |

|

리스부채의 상환 |

(30,918,675,485) |

(21,387,595,269) |

|

주식선택권의 행사 |

1,515,600,000 |

0 |

|

현금및현금성자산의 증가(감소) |

127,711,835,399 |

(53,336,016,121) |

|

기초의 현금및현금성자산 |

584,522,915,235 |

493,752,033,069 |

|

외화표시 현금및현금성자산의 환율변동효과 |

(556,681,557) |

8,822,124,217 |

|

분기말의 현금및현금성자산 |

711,678,069,077 |

449,238,141,165 |

3. 연결재무제표 주석

1. 일반사항 (연결)

|

1-1 지배기업의 개요 SK가스 주식회사(이하 "지배기업")는 1985년 12월 20일에 설립되어 1997년 8월에 한국거래소가 개설한 유가증권시장에 주식을 상장한 회사로서, 액화석유가스(LPG)의 수입, 저장, 판매 등을 주 사업목적으로 하고 있습니다. 지배기업의 본사는 경기도성남시 분당구 판교로에 소재하고 있습니다. 1-2 종속기업의 현황 (1) 당분기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

(2) 당분기말과 전기말 현재 주요 종속기업의 요약 재무정보는 다음과 같습니다.

1-3 연결실체의 변동내역 전기 중 연결실체의 변동은 없으며, 당분기 중 연결실체의 변동내역은 다음과 같습니다.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

2. 재무제표 작성기준, 유의적인 회계정책 및 미적용 제ㆍ개정 기준서 (연결)

|

2-1 재무제표의 작성기준

|

3. 금융상품 (연결)

|

금융자산의 범주별 공시 |

|

|

당분기말 |

(단위 : 천원) |

|

당기손익-공정가치 측정 금융자산 |

기타포괄손익-공정가치 측정 금융자산 |

상각후원가 측정 금융자산 |

금융자산, 범주 합계 |

||

|---|---|---|---|---|---|

|

유동 금융자산 합계 |

345,257,602 |