|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 10 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 5 월 15 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 네오셈 |

| 대 표 이 사 : | 염 동 현 |

| 본 점 소 재 지 : | 경기도 안양시 동안구 시민대로327번길 12-26 (관양동) |

| (전 화) 031-8091-8800 | |

| (홈페이지) www.neosem.com | |

| 작 성 책 임 자 : | (직 책) 전무이사 (성 명) 김 대 진 |

| (전 화) 031-8091-XXXX | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 5 | - | - | 5 | 2 |

| 합계 | 5 | - | - | 5 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2017년 04월 04일 | 해당사항 없음 |

2. 회사의 연혁

경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2025년 03월 26일 | 정기주총 | 사외이사 최호정 | - | 사외이사 문권천 (주1) |

주1) 사외이사 문권천은 상법 제542조의 8(상장사 사외이사의 6년 초과 임기 제한 규정)에 따라 임기가 만료되었음..

3. 자본금 변동사항

※ 본 항목에 주요한 변동사항이 없어 작성지침에 따라 기재를 생략합니다.

4. 주식의 총수 등

※ 본 항목에 주요한 변동사항이 없어 작성지침에 따라 기재를 생략합니다.

5. 정관에 관한 사항

※ 본 항목에 주요한 변동사항이 없어 작성지침에 따라 기재를 생략합니다.

II. 사업의 내용

1. 사업의 개요

당사는 2002년 4월 설립된 반도체 후공정 검사장비 업체로 메모리반도체의 제조 공정 중 제품의 성능과 신뢰성을 검사하는 장비사업을 주 사업으로 영위하고 있으며, 크게 SSD(SOLID STATE DRIVE)의 성능 및 신뢰성을 검사하는 사업과, 메모리반도체에 가혹 조건을 적용하여 검사하는 MBT (MONITORING BURN-IN TESTER) 장비 사업으로 나누어집니다. 기타 사업으로 반도체 및 정밀산업에 적용되는 해외 기업의 ASSEMBLY MACHINE, PARTICLE DETECTOR 등에 대한 총판 사업을 영위하고 있습니다.

가. 산업의 특성

1) 산업 개요

반도체 장비 산업은 반도체 산업의 후방산업으로서 반도체 산업 업황에 크게

영향 받으며, 반도체 산업의 약 10% 정도의 규모를 가지고 있습니다.

반도체 장비 산업은 전방 산업인 반도체 산업 기술의 지속적인 발전을 위한

반도체 기술 개발, 원천기술 확보 등 주요 카테고리마다 중요한 부분을 담당하고 있으며, 따라서 반도체 경기와 산업 사이클에 비례하여 후행하는 특징을 갖고 있

습니다.

반도체 산업은 우리나라 전체 수출의 약20%를 차지하는 기간 산업으로서, 4차

산업혁명에 기반한 다양한 신규 산업의 등장은 반도체 산업의 성장을 더욱 촉진

하고 있습니다. 산업의 쌀로서 비유되기도 하는 반도체 산업은 전통적 수요처인

모바일폰, PC, 서버 시장 뿐만 아니라 AI, Big Data, 자율주행, 5G 등 다양한

신산업에도 필수 요소로 자리매김하고 있습니다.

2) 시장 상황

현재의 반도체 시장은 AI가 촉발한 대용량 고속 메모리반도체의 대량 수요

발생과 PC 수요의 증가에 따라 전체적인 메모리반도체 시장의 상황은 긍정적인

전망이 주를 이루고 있습니다.

AI 산업의 급격한 성장으로 고대역폭 메모리인 HBM과 서버용 DRAM 수요가

지속적으로 증가하고 있으며, 메모리 반도체의 주요 수요처 중 하나인 PC 시장도

3년여의 정체기를 벗어나 점차적으로 증가하는 모습을 보이고 있습니다.

특히 2020년 이후 수요가 지속적으로 감소했던 PC 시장의 경우 AI PC의 확산,

윈도우10의 지원 종료, 그리고 2020년 코로나 팬데믹으로 인해 촉발된 보복소비에

따라 구매했던 PC의 교체주기 도래 등으로 수요가 증가하고 있습니다.

따라서 메모리반도체 시장은 전체적으로 성장할 것으로 전망되고 있으며, 이에

따라 반도체 시장의 성장과 정비례 관계에 있는 반도체 장비산업 또한 수혜를 입을

것으로 전망되고 있습니다.

|

|

반도체 장비 시장 전망(SEMI_202412) |

나. 산업의 성장성

반도체 산업은 4차 산업혁명의 필수 요소로서 거의 모든 산업에 적용되고 있습 니다. 최근 약 2년여간 주요 산업의 수요 감소에 따른 메모리 반도체의 재고 증가에

따라 메모리반도체 산업이 하락세를 보여 왔었지만, AI 산업의 성장에 따른 고성능

메모리반도체(HBM)의 급격한 수요 증가, 차세대 DRAM인 DDR5의 시장 침투율

증가 등 반도체를 필요로 하는 미래 산업의 빠른 진화로 인하여 고성능 반도체에 대

한 수요가 급격히 증가하고 있다는 점에서 반도체 및 장비 산업의 성장도 지속될 것

으로 예상합니다.

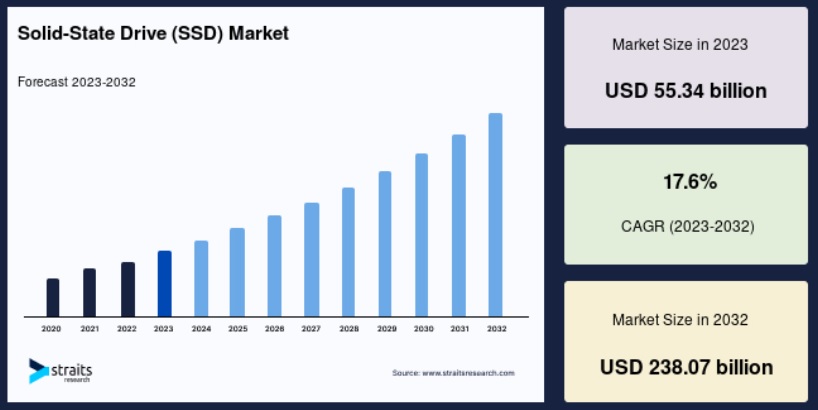

특히 당사의 주력 제품인 SSD 검사장비의 경우, 신규 데이터센터의 설립, 고성능 서버 시장(AI서버 등)의 급격한 성장과 기존 노후화된 HDD 기반 서버의 지속적인 교체 수요 발생 등 SSD를 필요로 하는 산업의 투자가 증가하고 있어 전방 시장의

성장에 따른 수혜를 받을 것으로 예상하고 있습니다.

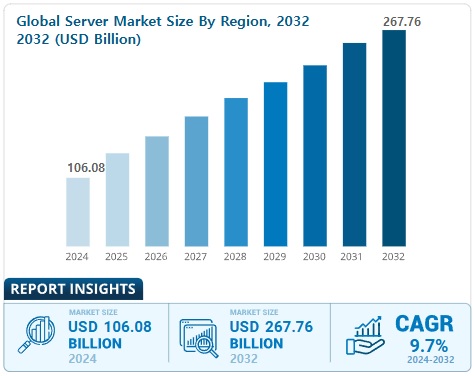

시장 조사기관 BUSINESS RESEARCH INSIGHTS 에서 발표한 자료에 따르면,

글로벌 서버 시장 규모는 2024년 1,060억만달러에서 2032년까지 2,677억달러에

달할 것으로 예상되고 있으며, 이 기간 연평균 성장률을 9.7%로 예측하고 있습니다 이러한 조사기관의 자료로 추정할 때, 향후 수년간 서버의 출하량과 매출액 모두

큰 폭으로 증가할 것으로 예상하고 있어, 서버의 주요 저장장치인 SSD 시장 역시

성장할 것이 당연하므로, 당사의 성장가능성을 높이고 있습니다.

|

|

GLOBAL SERVER MARKET SIZE(BUSINESS RESEARCH INSIGHTS_20250224) |

다. 경기변동의 특성, 계절성

반도체 검사 장비 시장은 전방산업인 반도체 시장 경기의 영향을 강하게 받습니다. 시장 전망과 수요나 생산, 매출의 증감에 따라 반도체 제조사의 투자규모 등이 결정되고, 그 투자규모에 따라 당사의 주력 분야인 반도체 검사장비의 수요도 결정되기 때문입니다.

현재 반도체 시장의 성장을 견인하는 주요 요소로서는 스마트폰, 5G통신, IoT, BIG DATA, AI, 자율주행, 고성능(게이밍)PC, 테블릿PC, 서버 등이며, 이러한 산업들이 반도체의 수요와 공급을 결정하게 됩니다. 따라서 반도체 시장의 경기 변동은 일부 산업의 부침에 국한하지 않고 전체적인 산업 경기와 직접적으로 관련이 있습니다.

당사의 경우에도 반도체 장비업체의 특성상 반도체 업황과 반도체 메이커들의 투자사이클에 따라 실적의 변동이 심할 수 있는 업종이지만, 당사는 경쟁사들과 다르게 다수의 주요 글로벌 반도체 제조사들과 거래관계를 맺고 있어, 소수의 반도체 제조사와 집중 거래관계를 맺고 있는 경쟁사들과 비교 할 때 상대적으로 경기 변동에 따른 위험성이 적습니다.

라. 국내외 시장 여건

1) 시장의 안정성

반도체는 산업의 쌀로써 불릴 정도로 산업 전반에 걸처 광범위하게 사용되고

있습니다. 비록 2022년 하반기부터 재고 증가와 수요 감소로 인한 수요공급의 불균

형으로 약 2년여 기간 동안 메모리 반도체 경기가 하락세를 이어오고 있었으나,

반도체 메이커들의 capex 감소나 지연 투자 등을 통한 공급량 조절과 주요 수요

산업(PC, MOBILE)의 보유 재고 감소 및 수요 증가, 신산업 등장에 따른 HBM과

같은 고사양 메모리반도체 수요 증가로 인하여, 2024년에는 메모리반도체 시장이

어느 정도 정상화 되었으며, 2025년에는 그간의 감산 효과와 수요 증가로 인하여

공급자 위주의 시장이 형성될 수도 있다는 전망이 나오고 있는 상황입니다.

특히 수요의 회복은 차세대 메모리반도체인 DDR5와 고적층 낸드플래쉬 메모리의 시장 침투율을 가속화 할 것으로 전망되고, 신규 데이터센터 투자도 증가할 것으로

예상되고 있어, 주요 제품 포트폴리오가 차세대 메모리반도체 맞춰져 있는 당사에는

더욱 성장할 수 있는 좋은 기회가 열릴 것으로 예상하고 있습니다.

이와 더불어 최근 반도체의 주력 수요처로 새롭게 등장하여 꾸준히 점유율을 높여 가고 있는 전장 시장 또한 향후 반도체 업황을 긍정적으로 바라볼 수 있도록하는 요

인입니다.

전장시장은 AVN SYSTEM 탑재가 이미 보편화 되었고, 인공지능에 기반한 자율

주행 기능이 중요 옵션으로 자리잡아감에 따라 차량용 DRAM 시장이 급성장하고

있으며, 북미 카메이커로부터 시작된 차량 메인 스토리지로의 SSD 채용율이 점점

증가하고 있습니다.

이러한 신규 시장 확대로 보다 신뢰성 있는 데이타 저장과 처리가 요구되고 있으며 이에 따라 해당 기능을 수행하는 반도체에 대하여 보다 강화된 테스트 공정이 요구

되고 있는 상황입니다. 이러한 시장의 변화는 반도체 검사장비를 주 사업으로 영위

하고 있는 당사에게 매우 긍정적인 요소가 될 것입니다.

이를 당사의 사업과 구체적으로 비교하여 설명해 본다면, 당사의 주력 사업인 SSD

검사 장비의 경우, SSD의 저장용량 증가와 고속화에 따라 고속 및 대용량 테스트가

가능한 고사양 SSD 검사 장비 및 추가 테스트 장비 증설이 필수가 될 것으로 판단

되므로, 향후 안정적인 시장 확보가 가능할 것으로 예상됩니다.

|

|

SSD 시장 전망(STRAITS RESEARCH_20240729) |

기술한 바와 같이 메모리반도체 시장은 수요의 감소와 과도한 재고 보유로 2년여 기간 동안 침체를 겪었으나, 반도체 메이커들의 감산과 차세대 반도체의 시장 진입

이 본격화되고 있어, 반도체 가격의 하락세는 진정 국면에 들어섰으며 수요/공급의

불균형이 상당부분 해소되어 가고 있습니다.

특히 이러한 수급 불균형의 해소는 차세대 메모리반도체의 시장 침투율을 증가

시키고, 관련된 신규 장비 수요도 증가하게 될 것으로 기대되고 있습니다.

SEMI 에서는 반도체 검사장비 매출이 2025년 큰 폭으로 성장할 것으로 예상하고 있으며, 이는 대부분이 고성능 차세대 반도체의 침투율 증가에 따른 시장 성장에 그 포인트를 둔 것 입니다.

따라서 현재 제품 포트폴리오 대부분이 차세대 반도체(DDR5 DRAM, 고적층

NAND FLASH MEMORY, CXL DRAM, GEN5 SSD 등)에 집중되어 있는 당사

에게는 우호적인 시장 환경이 조성되고 지속 성장의 기반이 마련되어가고 있다고

하겠습니다.

2) 경쟁상황

당사의 주요 사업군인 SSD Tester 및 MBT (Monitoring Burn-in Tester) 가

속한 후공정의 경우, 글로벌 시장에서 미국의 Teradyne 및 일본의 Advantest가

DRAM 및 NAND FLASH MEMORY 용 기능, 스피드 및 신뢰성 테스트 전체를

아우르는 검사장비를 공급하며 80%의 높은 시장점유율을 확보하고 있을 만큼

독보적인 위치에 있으며, 국내 경쟁업체들은 Burn-In Tester(가혹조건 신뢰성

테스트) 개발 Platform을 가지고 있습니다.

반도체 검사장비산업은 연구개발에 따른 제품의 혁신, 즉 인적 자원 및 R&D

능력을 통해 확보한 기술력이 주요 경쟁요소입니다. 특히 고객인 반도체 기업의

주문에 의하여 생산하는 방식이고, 각각의 고객별로 생산, 개발 및 품질 특성에

따라 적합한 장비가 서로 다르므로 고객사인 반도체 제조기업과의 기술협력 및

공동개발을 통해 고객이 필요한 니즈에 맞는 장비를 적절히 개발할 수 있어야

합니다. 이를 통하여 신뢰성을 확보하고 적시에 공급하는 것이 경쟁력으로 작용

하고 있으며, 사용자 기업의 생산성과 품질에 매우 직접적인 영향력을 미치게

됩니다.

이러한 기술적 경쟁 측면에서 당사는 지속적이고 적극적인 연구개발 투자를

통하여 고객사가 필요로하는 제품을 적시에 개발하여 제공하고 있습니다. 특히

당사의 주력사업인 SSD TESTER 분야에 있어서, 당사는 이미 2019년에 CPU

기반의 4세대 SSD TESTER 개발을 완료하여, 현재까지 고객사에 지속적으로

제공하고 있으며, 2021년에는 세계 최초로 CPU 기반의 5세대 SSD TESTER

개발을 완료하여 2022년부터 SSD 상위 제조사들에게 공급하고 있습니다.

최근 차세대 메모리모듈로 주목을 받기 시작한 CXL메모리의 경우, 2023년에

세계 최초로 CXL(1.1) 메모리 검사장비 상용화에 성공하여 고객사에 성공리에

공급하였으며, CXL(2.0)메모리 검사장비도 2024년 7월 4일에 고객사에 초도

납품을 완료하였습니다. 당사는 이러한 실적이 바탕이 되어 글로벌 CXL 메모리

제조사로부터 지속적으로 CXL 메모리 검사장비(2.0)와 TEST BOARD를 수주

하고 있습니다.

|

|

CXL 시장 전망(YOLE INTELLIGENCE_202312) |

이러한 기술적 측면 외에도, 당사의 경우 국내외 글로벌 반도체 회사를 모두

고객으로 확보하고 있어 고객군이 상대적으로 제한되어 있는 경쟁업체와 비교

해볼 때 상대적으로 우월한 시장경쟁력을 가지고 있다고 평가할 수 있겠습니다

2. 주요 제품 및 서비스

1) 제품설명

당사의 반도체 후공정 테스터 제품군으로는 스토리지(Storage) 완제품 테스터인 SSD Tester와 컴포넌트(Component) 또는 메모리칩 단일 소자별 테스트의 MBT

(Monitoring Burn-in Tester)로 나눌 수 있습니다. 국내/외의 우수한 R&D 인력을 기반으로 특화된 기술이 집약된 장비를 제작하며, 가용성이 떨어질 수 있는 한 종 류의 protocol만을 지원하는 장비가 아닌 All-in-one test solution 장비를 제공하

고 있습니다. 실제로 SSD Tester의 경우 다양한 종류의 프로토콜 및 인터페이스

(SATA/SAS/PCIe/m.2/NVMe 등)와 다양한 폼팩터(Form Factor)를 지원하여

하나의 테스터 시스템으로 모든 종류의 protocol을 테스트할 수 있으며, MBT의

경우 DRAM 및 각종 NAND 테스트를 진행할 수 있습니다.

특히 프리미엄 MBT인 BX 장비는 HSBI(HIGH SPEED BURN IN TESTER)로서

고대역폭 메모리(HBM)까지도 테스트를 진행할 수 있는 장비로, 현재 고객사에서

HBM 신뢰성 검증에 실제 적용되고 있으며, 관련 테스트 보드의 발주도 이어지고

있는 상황입니다.

2) 제품의 매출 현황

(단위 : 백만원, %)

| 매출유형 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 | |||

|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |

| 제품매출 | 13,879 | 93.30 | 100,919 | 95.90 | 97,632 | 96.73 |

| 상품매출 | 110 | 0.74 | 500 | 0.47 | 759 | 0.75 |

| 용역&기타 | 886 | 5.96 | 3,818 | 3.63 | 2,540 | 2.52 |

| 합 계 | 14,875 | 100.00 | 105,237 | 100.00 | 100,931 | 100.00 |

3. 원재료 및 생산설비

가. 원재료

1) 주요 원재료 매입 현황

(단위 : 백만원, %)

| 매입유형 | 품목 | 구체적용도 | 매입액 | 비율 | 비고 |

|---|---|---|---|---|---|

| 원재료 | IC | 테스트장비 제조용 | 963 | 13.92 | - |

| PCB | 292 | 4.23 | - | ||

| 챔버류 | 1,280 | 18.49 | - | ||

| 기타 | 4,386 | 63.37 | - | ||

| 합계 | 6,922 | 100.00 | - |

주) 당사의 원재료 매입현황은 매입품목이 너무 많아 전체를 기재하기 곤란하여 주요 매입품목에 대하여 기재하였으며, 일부 품목의 경우(SOCKET이나 CABLE의

경우)에도 종류가 다양하여 해당 품목의 대표적인 종류에 대해서만 기재하고 다른 종류에 대해서는 기타로 기재하였습니다.

2) 가격변동추이

주요 원재료의 가격 변동은 고객 및 장비별 사양 변화, 발주 수량에 따른 매입가격 변화, 환율 변동에 따라 가격이 변하는 특징이 있습니다. 또한 원재료 중 일부는

해외 조달 비중이 높은 품목도 있으며, 연간 수급 수량에 따른 할인가격적용 및

계속적인 연간 단가 인하 활동에 따른 가격 변동이 있습니다.

(단위 : 원)

| 매입유형 | 품목 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 |

|---|---|---|---|---|

| 원재료 | IC | 8,202 | 7,414 | 15,613 |

| PCB | 109,942 | 68,148 | 146,782 | |

| 챔버류 | 19,389 | 39,960 | 75,537 |

주) 주요 원재료 등의 가격은 원재료 품목별로 가격이 상이하여 일률적인 가격산출이 불가합니다. 따라서 상기 수치는 해당기간의 매입액을 매입수량으로 나눈 단순 평균 수치로써, 실제 원재료 매입가격과는 차이가 있습니다.

당사의 주요 원재료는 시장에서 즉시 구매할 수 있는 부품이 많지 않고 발주 후 납품 기간이 길어 안정적 수급구조를 유지하는데 어려움이 있습니다. 당사의 경우 장납기 부품에 대하여 일부의 Risk inventory parts운용과 고객의 주문을 예상하여 선급금을 진행하여 고객의 요구납기에 대응하고 있습니다.

주요 원재료의 가격 변동은 고객 및 장비별 사양 변화, 발주 수량에 따른 매입가격 변화, 환율 변동에 따라 가격이 변하는 특징이 있습니다. 또한 원재료 중 일부는 해외 조달 비중이 높은 품목도 있으며, 연간 수급수량에 따른 할인 가격 적용 및 계속적인 연간 단가 인하 활동에 따른 가격 변동이 있습니다.

3) 주요 매입처 및 회사와의 특수관계 여부

보안을 중시하는 반도체 시장의 특성상 주요 매입처 또한 보안사항에 해당하므로, 사업보고서를 통하여 공개가 어렵습니다. 다만, 회사와 특수한 관계를 갖고 있는 매입처는 존재하지 않습니다.

나. 생산 및 설비

1) 생산능력 및 생산능력의 산출 근거

(1) 생산능력

(단위 : 대, set, 개)

| 품목 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 |

|---|---|---|---|

| SSD 테스터 | 288 | 288 | 288 |

| 번인 테스터 | 20 | 20 | 20 |

(2) 생산능력의 산출 근거

(가) 산출기준

생산투입시간 기준이며, SSD 테스터와 번인 테스터를 별도로 생산했을 때를 가정하여 산출하였습니다. 고객의 수요에 따라 단독으로 생산했을 때의 CAPA는 달라질 수 있습니다. 단품샷시와 Board류는 제외하였습니다.

생산소요일수, 생산인원, 기본근무시간(8시간), 생산시 기본 소요기간 등을

적용한 생산 CAPA입니다. 생산 품목의 변경, 지속 생산여부, 생산 인력수 변경

등에 따른 CAPA변동이 발생할 수 있습니다.

* 제품당 투입 인원

- SSD 테스터 : 19명 (네오셈 직원 16명 + 외주인원 3명)

- 번인 테스터 : 3명

(나) 산출방법

당사는 개발품에 대한 고객검토 후 수주로 이루어지며, 수주에 따라 생산이 진행됩니다. 개발단계 제품, 단품샷시 및 Board 생산시 CAPA가 달라질 수 있습

니다

. * 장비 생산시간

- SSD 테스터 : 125시간 / 대

- 번인 테스터 : 210시간 / 대

(다) 평균가동시간

- SSD 테스터 : 2,842시간(=19명 X 1일 8시간 X 한달 22일 X 85%)

- 번인 테스터 : 449시간(= 3명 X 1일 8시간 X 한달 22일 X 85%)

2) 생산실적 및 가동률

(1) 생산실적

(단위 : 대, set, 개)

| 품목 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 |

|---|---|---|---|

| SSD 테스터 | 41 | 96 | 89 |

| 번인 테스터 | - | 24 | 2 |

(2) 가동률

- 생산능력 및 생산능력의 산출 근거는 상기 1)-(2)-(다) 평균가동시간을 참고

하시기 바랍니다.

3) 생산설비에 관한 사항

(단위 : 천원)

| 자산별 | 소유 형태 |

소재지 | 기초 가액 | 당기증감 | 당기 상각 | 기말 가액 | ||

|---|---|---|---|---|---|---|---|---|

| 증가 | 대체 | 감소 | ||||||

| 토지 | 자가 | 경기도 안양, 의왕 | 14,856,184 | - | - | - | - | 14,856,184 |

| 건물 | 자가 | 경기도 안양 | 4,239,533 | - | - | - | 53,836 | 4,185,697 |

| 기계장치 | 자가 | 경기도 안양 | 967,663 | 40,800 | - | - | 57,308 | 951,155 |

| 차량운반구 | 자가 | 경기도 안양 | 40,529 | - | - | - | 3,314 | 37,215 |

| 기타유형자산 | 자가 | 경기도 안양 | 516,277 | 20,200 | - | - | 36,819 | 499,658 |

| 건설중인자산 | 자가 | 경기도 평택 | 4,879,629 | 59,235 | - | - | - | 4,938,864 |

4) 설비의 신설, 매입 계획 등

회사는 21년 2월 1일 생산능력 확대 및 신규 자동화장비 생산라인 확보를 위한 토지 양수계약을 체결하였습니다.

기존 제품에 대한 생산능력을 확대하고 신규 자동화 생산라인을 확보함으로써

대규모 수주 발생에 대한 대응 능력을 향상시키고 신규 자동화장비의 라인업 구축을 통한 고객의 자동화장비 수요를 충족시켜 글로벌 시장 점유율 확대 및 매출 성장을 기대하고 있습니다.

4. 매출 및 수주상황

1) 매출실적의 매출유형 분석

(단위 : 백만원)

| 매출유형 | 품 목 | 구체적용도 | 2025년 제10기 1분기 |

2024년 제9기 | 2023년 제8기 | |

|---|---|---|---|---|---|---|

| 매출액 | 매출액 | 매출액 | ||||

| 제품매출 | SSD 테스터 |

수 출 | 테스터 및 BOARD 외 |

12,804 | 79,969 | 87,808 |

| 내 수 | 599 | 4,234 | 7,663 | |||

| 소 계 | 13,403 | 84,203 | 95,471 | |||

| 번인 테스터 |

수 출 | - | 4,530 | - | ||

| 내 수 | 476 | 12,186 | 2,162 | |||

| 소 계 | 476 | 16,715 | 2,162 | |||

| 테스터 | 계 | 13,879 | 100,919 | 97,632 | ||

| 상품매출 | QIII SYSTEM 외 |

수 출 | 측정장비 및 spare parts |

9 | - | - |

| 내 수 | 101 | 500 | 759 | |||

| 소 계 | 110 | 500 | 759 | |||

| 용역&기타 | 서비스, 임대료 |

수 출 | 테스터 장비의 유상A/S,개조, 임대 | 821 | 3,428 | 2,173 |

| 내 수 | 65 | 390 | 366 | |||

| 소 계 | 886 | 3,818 | 2,540 | |||

| 합 계 | - | 수 출 | - | 13,634 | 87,927 | 89,982 |

| 내 수 | 1,241 | 17,310 | 10,950 | |||

| 합 계 | 14,875 | 105,237 | 100,931 | |||

주) 당사는 2018년 1분기부터 기업회계기준서 제1115호 ‘고객과의 계약에서 생기는 수익’을 최초로 적용하였으며, 기업회계기준서 제1115호의 경과규정에 따라 동 기준서의 최초적용 누적효과를 최초 적용일인 2018년 1월 1일에 인식하도록 소급적용하는 방법을 선택하였습니다.

2) 제품의 판매 경로와 방법, 전략, 주요 매출처 등

(1) 판매조직

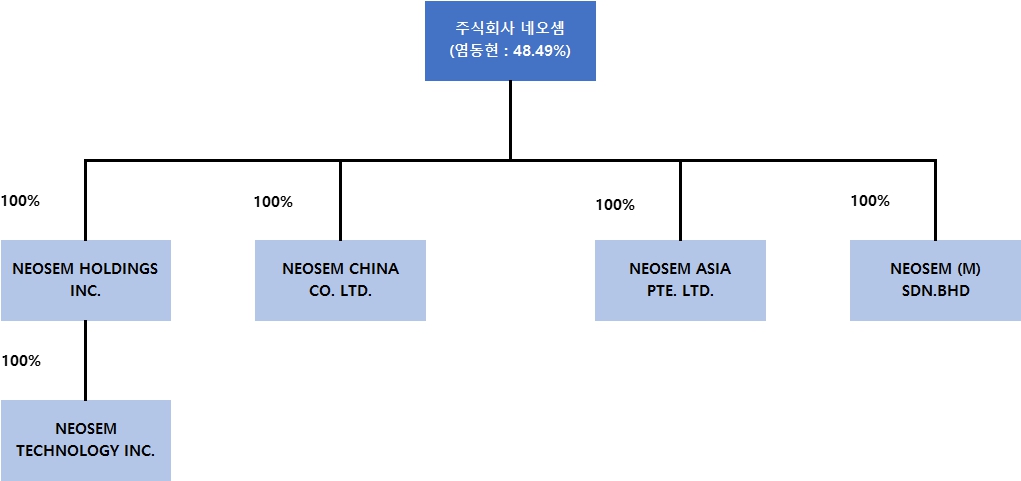

당사는 한국 본사 및 미국(Neosem Technology Inc.), 싱가폴(NEOSEM ASIA PTE. Ltd.), 그리고 말레이시아(NEOSEM (M) SDN. BHD.)에 판매 조직을 두고 있습니다.

한국 본사에 있는 영업팀은 국내 반도체 기업이 주요 고객이며, 미국 법인은 북미지역에 본사가 있는 글로벌 반도체 기업이 주요 고객입니다. 싱가폴과 말레이시아 법인은 중국을 비롯한 아시아 반도체 기업을 주요 고객으로 거래하고 있습니다.

(2) 제품판매경로

(단위: 백만원, %)

|

매출 유형 |

품목 |

구분 |

판매경로 |

판매경로별 |

|

|---|---|---|---|---|---|

|

매출액 |

비중 |

||||

|

제품 판매 |

SSD 테스터 |

수출 | 해외 현지법인 통한 판매 | 12,766 | 91.98 |

| 당사가 고객에게 직접 판매 | 38 | 0.27 | |||

| 국내 | 당사가 고객에게 직접 판매 | 599 | 4.31 | ||

| 번인 테스터 | 수출 | 당사가 고객에게 직접 판매 | - | 0.00 | |

| 국내 | 당사가 고객에게 직접 판매 | 476 | 3.43 | ||

|

계 |

13,879 | 100.00 | |||

(3) 판매방법 및 조건

국내는 당사가 고객에게 직접 판매하는 형태로 영업이 진행되며, 수출의 경우 현지법인을 통해 수주를 한 후 당사에 재PO를 발행하여 제조 후 판매(직접배송)하는 형태로 영업이 진행됩니다. 또한 당사의 영업은 반도체 검사장비 산업의 특성상 소자업체의 주문을 받아 제품 개발 및 영업을 하게 되는 수주산업의 성격을 지니고 있습니다.

(4) 판매전략

(가) 국내

SSD 검사장비는 그 동안 당사의 주 제품이었던 F-Series와 SX-Series의 하드웨어(HW) 및 소프트웨어(SW)의 장점을 융합하여 개발한 FX-Series의 개발 완료에 따라 2018년 하반기부터 기존 거래처를 중심으로 영업이 진행되고 있습니다.

특히 GEN5 SSD의 본격 양산 시작을 앞두고 있어, GEN5 SSD 검사장비 위주로 영업이 진행되고 있습니다.

고성능의 MBT는 기존 DDR4 뿐만 아니라 올해 50% 이상의 시장 침투율을 보일 것으로 예상되는 DDR5 뿐만 아니라 향후 매출이 예상되는 차세대 메모리 반도체에 대한 테스트 장비 수요에 맞추어 판매 전략을 수립하고 있습니다.

또한 기존의 고객을 대상으로 한 영업은 물론이고 새로운 잠재 고객 발굴에 전력을 쏟을 예정입니다.

(나) 해외

당사는 미국 내 영업 및 연구개발 협업 기능을 보유하고 있는 현지법인을 활용하여, 국내고객 뿐만 아니라 대부분의 해외 글로벌 기업과도 소자의 개발 단계부터 적극적 협업을 지속해 나갈 것입니다. 또한 미국 주요 고객의 생산기지가 대만 등 아시아에 있는 점을 고려하여 한국 본사에서 제조를 통해 제품 운송비 절감 및 서비스 효율성 을 적극 어필하고 있으며, 중국과 일본의 경우에는 현지 정보 및 고객과의 관계를 고 려하여 대리점을 통한 영업을 하고 있습니다.

| (단위 : K$ ) |

| 품목 | 수주일자 | 납기 | 통화 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | ||||

| 반도체 검사장비 외 | 2022-04-05 | 2025-08-31 | USD | 68,883 | 67,365 | 1,518 |

| 합 계 | USD | 68,883 | 67,365 | 1,518 | ||

* 상기 사항은 보고서 공시서류 작성 기준일 현재 수주 공시한 내용 중 거래가 종료되지 아니한 주요 제품 및 서비스에 대한 현황으로, 공시하지 않은(전년도 매출 기준 5% 미만 금액의 수주) 수주 내용이 포함되어 있지 않아 실제 수주잔고와는 차이가 있습니다. 또한, 수량과 금액을 모두 표기할 경우 중요한 영업비밀인 제품의 가격에 대한 추정이 가능하여 기재를 생략합니다.

5. 위험관리 및 파생거래

1) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험, 특히 주로 미국달러화와 관련된 환율 변동 위험에 노출돼 있습니다. 외환 위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

경영진은 연결회사의 기능통화에 대한 외환 위험을 관리하도록 하는 정책을 수립하고 있습니다. 외환위험관리의 목표는 환율변동으로 인한 불확실성과 손익변동을 최소화 함으로써 기업가치를 극대화하는데 있습니다.

당분기말과 전기말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역은 다음과 같습니다.

(단위: USD, 천원)

| 구분 | 통화 | 당분기말 | 전기말 | ||

|---|---|---|---|---|---|

| 외화금액 | 원화환산액 | 외화금액 | 원화환산액 | ||

| 금융자산: | |||||

| 현금및현금성자산 | USD | 14,025,145 | 20,567,876 | 6,442,746 | 9,470,836 |

| 단기금융자산 | USD | 8,200,000 | 12,025,300 | 8,100,000 | 11,907,000 |

| 매출채권 | USD | 114,032 | 167,228 | 50,091 | 73,634 |

| 금융부채: | |||||

| 매입채무 | USD | 720,740 | 1,056,965 | 821,521 | 1,207,636 |

| 미지급금 | USD | 364,734 | 534,882 | 375,731 | 552,325 |

당분기와 전기 중 현재 다른 모든 변수가 일정하고 외화에 대한 원화의 환율 10% 변동 시 연결회사의 세후 이익 및 자본에 미치는 영향은 다음과 같습니다.

(단위: 천원)

| 구분 | 당분기 | 전기 | |||

|---|---|---|---|---|---|

| 세후 이익 | 자본 | 세후 이익 | 자본 | ||

| USD | 상승시 | 2,465,433 | 2,465,433 | 1,557,598 | 1,557,598 |

| 하락시 | (2,465,433) | (2,465,433) | (1,557,598) | (1,557,598) | |

2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당분기와 전기 중 다른 모든 변수가 일정하고 이자율의 10bp 변동시 연결회사의 세후 이익 및 자본에 미치는 영향은 아래 표와 같습니다.

(단위: 천원)

| 구분 | 당분기 | 전기 | ||

|---|---|---|---|---|

| 세후 이익 | 자본 | 세후 이익 | 자본 | |

| 10bp 상승시 | 40,720 | 40,720 | 39,354 | 39,354 |

| 10bp 하락시 | (40,720) | (40,720) | (39,354) | (39,354) |

3) 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

(1) 위험관리

연결회사는 채무불이행으로 인한 재무적 손실을 경감시키기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보 또는 지급보증을 수취하고 있습니다 기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

(2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

(3) 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 재화 및 용역 제공에 따른 계약자산

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권과 계약자산

연결회사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 연결회사는 매출채권의 손실율이 계약자산의 손실율에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실율은 2025년 3월 31일 및 2024년 3월 31일 기준으로부터 각 24개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다.

(나) 상각후 원가 측정 기타 금융자산

상각후 원가로 측정하는 기타 금융자산에는 임직원대여금, 기타 미수금 등이 포함됩니다. 상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 상각후 원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동은 없습니다.

(4) 대손상각비

- III.재무에 관한 사항의 6.기타 재무에 관한 사항에 기재되어 있는 대손충당금 설정 현황을 참고하시기 바랍니다.

4) 유동성위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결회사의 유동성 위험 분석내역은 다음과 같습니다. 현금흐름은 할인되지 아니한 명목금액 기준으로 작성되었습니다.

(단위 : 천원)

| 당분기말 | 장부금액 | 계약상 현금흐름 |

1년 이내 | 1년 초과 2년 이하 |

2년 초과 5년 이하 |

5년 초과 |

|---|---|---|---|---|---|---|

| 매입채무 | 5,951,670 | 5,951,670 | 5,951,670 | - | - | - |

| 금융기관 차입금 | 1,700,000 | 1,744,470 | 1,744,470 | - | - | - |

| 기타금융부채 | 4,802,221 | 4,802,221 | 4,716,221 | 86,000 | - | - |

| 리스부채 | 2,317,245 | 2,505,976 | 870,831 | 847,635 | 787,510 | - |

(단위 : 천원)

| 전기말 | 장부금액 | 계약상 현금흐름 |

1년 이내 | 1년 초과 2년 이하 |

2년 초과 5년 이하 |

5년 초과 |

|---|---|---|---|---|---|---|

| 매입채무 | 10,290,488 | 10,290,488 | 10,290,488 | - | - | - |

| 금융기관 차입금 | 2,619,360 | 2,695,150 | 2,026,132 | 304,569 | 364,449 | - |

| 기타금융부채 | 2,202,466 | 2,202,466 | 2,116,466 | 86,000 | - | - |

| 리스부채 | 2,517,650 | 2,730,720 | 879,178 | 851,748 | 999,794 | - |

5) 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

자본 구조를 유지 또는 조정하기 위해 연결회사는 주주에게 지급되는 배당을 조정하고, 부채 감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 및 사채 포함)에서 현금 및 현금성 자산과 단기금융자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

(단위 : 천원)

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 총차입금 | 1,700,000 | 2,619,360 |

| 차감: 현금및현금성자산, 단기금융상품 | 65,219,093 | 64,282,928 |

| 순부채(A) | (63,519,093) | (61,663,568) |

| 자본총계(B) | 115,061,412 | 115,895,048 |

| 총자본(C=A+B) | 51,542,319 | 54,231,480 |

| 자본조달비율(D=A÷C) | - | - |

* 자본조달비율은 부의 비율이라 표시하지 않았습니다.

6) 파생거래

- 해당 사항 없습니다.

6. 주요계약 및 연구개발활동

1) 연구개발활동

(1) 연구개발활동의 개요

가) 연구개발 담당 조직

당사는 기업부설연구소를 2007년에 설립하여 현재까지 운영하고 있으며, 그 조직은 아래와 같이 구성되어 있습니다.

|

|

연구소 조직도 |

(2) 연구개발비용

(단위 : 백만원)

| 과목 | 2025년 제10기 1분기 |

2024년 제9기 |

2023년 제8기 |

비고 |

|---|---|---|---|---|

| 연구개발비용 계 | 1,578 | 6,556 | 6,295 | - |

| (정부보조금) | - | - | - | - |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

10.61% | 6.23% | 6.24% | - |

* 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 산정하였습니다.

(3) 연구개발 실적

|

연도 |

연구과제 |

연구 기관 |

연구결과 및 기대효과 |

|---|---|---|---|

|

2015년 |

SX3 Series Tester 개발 -고속 Test board 개발 -PCIe-3 Protocol 개발 -DC 측정 기능 개발 |

자체 연구소 |

개발 성공 주력 판매 설비의 전환 및 신규 고객 확보 |

|

2016년 |

SXBI2 Tester 개발 -NVDIMM Test Function 개발 -Burn-in Chamber 개발 |

자체 연구소 |

개발 성공 NVDIMM Module Test 지원 및 |

|

F-60 Series Tester 개발 -검사장비 최소화 -다양한 Interface 설계 -DC 측정 기능 개발 -다양한 Burn-in 온도 제공 |

자체 연구소 |

개발 성공 다양한 요구사양을 만족하면서 고객 친화적인 GUI 적용으로 |

|

|

2017년 |

FX5 Tester 개발 -SX와 F시리즈 HW공용화개발 -시스템보드 일체형 개발 -혼용 Multi OS 개발 |

자체 연구소 |

개발 성공 일체형으로 인한 원가 절감 및 고객 요구에 맞는 OS 제공으로 검사장비의 시장 지배력 확보 |

| 2018년 |

PCIe Gen4 Tester -Test 속도 향상 및 검사장비 |

자체 연구소 |

개발성공 |

|

SAS-4 Tester-Test 속도 향상 및 검사장비 소형화 |

자체 연구소 |

개발성공 |

|

| 2019년 | BX Tester 개발 - 다양한 환경의 Memory 반도체에 대한 burn-in 및 신뢰성 기반 test 제공 |

자체 연구소 |

개발성공 테스트 신뢰성이 강화된 신규장비를 통하여 신규 매출 향상 |

| 2020년 | PCIe GEN4 Tester - CPU기반 tester 개발완료 및 양산 개시 |

자체 연구소 |

개발성공 SSD의 세대교체(GEN3 -> GEN4) 대응 기술 확보 및 개발완료 |

| 2021년 | PCIe GEN5 Tester - 5세대 CPU 기반 TESTER 개발 AUTOMATION TEST SYSTEM - DIMM MODULE AUTOMATION TEST SYSTEM - SSD AUTOMATION TEST SYSTEM |

자체 연구소 |

PCIe GEN5 Tester 개발 완료 - SSD 제조사에 데모 장비 납품 완료 및 데모 진행 - GEN5 SSD TESTER 시장 선점 및 매출증대 기대 |

| 2022년 | 차세대 BURN-IN TESTER 차세대 저온환경 신뢰성 검사장비 신개념 DC-TESTER CXL메모리(VER.1.1) 검사장비 개발 PCIe 6.0 GEN6 SSD TESTER |

자체 연구소 | DRAM(DDR5) 및 NAND FLASH MEMORY를 TARGET으로 하는 다양한 환경에서의 신뢰성 검사장비 개발 - 일부 개발완료 및 개발 진행 CXL메모리 검사장비 개발 완료및 세계 최초 상용화 장비 공급에 따른 시장 선점 효과 기대 개발 진행 |

| 2023년 | 차세대 BURN-IN TESTER 차세대 저온환경 신뢰성 검사장비 신개념 DC-TESTER CXL메모리(VER 2.0) 검사장비 개발 PCIe 6.0 GEN6 SSD TESTER AUTOMATION TESTER |

자체 연구소 | DRAM(DDR5) 및 NAND FLASH MEMORY를 TARGET으로 하는 다양한 환경에서의 신뢰성 검사장비 개발 (일부 개발완료 및 개발 진행) CXL메모리(VER 2.0) 검사장비 개발 및 공급에 따른 시장 선점 효과 기대 개발 진행 다양한 FORM FACTOR에 적용 가능한 AUTOMATION TESTER의VERSION UPGRADE 개발 진행 중으로 자동화 공정 장비 수요 증가에 대응 |

| 2024년 | 차세대 BURN-IN TESTER 차세대 저온환경 신뢰성 검사장비 신개념 DC-TESTER CXL메모리(2.0) 검사장비 개발 CXL메모리(3.1) 검사장비 개발 PCIe 6.0 GEN6 SSD TESTER AUTOMATION TESTER (SERVER DIMM AUTOMATION TESTER & SSD AUTOMATION TESTER) |

자체 연구소 | DRAM(DDR5) 및 NAND FLASH MEMORY를 TARGET으로 하는 다양한 환경에서의 신뢰성 검사장비 개발 (일부 개발완료 및 개발 진행) 개발 및 데모테스트 완료 CXL메모리(VER 2.0) 검사장비 개발 및 초도 장비 납품 완료 개발 진행(2025년 완료 목표) 개발진행(2025년 완료 목표) 다양한 FORM FACTOR에 적용 가능한 AUTOMATION TESTER의VERSION UPGRADE 개발 진행 중으로 자동화 공정 장비 수요 증가에 대응 |

| 2025년 | 차세대 BURN-IN TESTER 차세대 저온환경 신뢰성 검사장비 CXL메모리(3.1) 검사장비 개발 PCIe 6.0 GEN6 SSD TESTER SOCAMM AUTOMATION TESTER |

자체 연구소 | DRAM(DDR5) 및 NAND FLASH MEMORY를 TARGET으로 하는 다양한 환경에서의 신뢰성 검사장비 개발 (일부 개발완료 및 개발 진행) 개발 진행(2025년 완료 예정) 개발 진행(2025년 완료 예정) 개발 진행(2025년 완료 예정) |

7. 기타 참고사항

|

|

국내 기술특허 출원 및 등록 현황 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

주식회사 네오셈과 그 종속기업 (단위 : 원)

| 과 목 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 |

| [유동자산] | 92,984,479,754 | 99,134,188,693 | 71,123,778,819 |

| 당좌자산 | 79,214,796,767 | 85,507,441,136 | 53,830,577,366 |

| 재고자산 | 13,769,682,987 | 13,626,747,557 | 17,293,201,453 |

| [비유동자산] | 42,961,638,581 | 42,770,686,404 | 35,318,623,775 |

| 유형자산 | 25,600,292,419 | 25,617,146,250 | 22,057,784,177 |

| 무형자산 | 10,869,263,316 | 10,879,090,780 | 9,771,808,690 |

| 투자부동산 | 1,184,610,375 | 1,190,641,308 | 1,214,765,040 |

| 사용권자산 | 2,223,888,774 | 2,438,699,448 | 885,781,469 |

| 당기손익-공정가치측정금융자산 | 1,499,589,579 | 1,055,202,741 | - |

| 기타비유동자산 | 67,295,180 | 67,500,000 | - |

| 기타비유동금융자산 | 475,459,613 | 482,602,546 | 250,179,601 |

| 이연법인세자산 | 1,041,239,325 | 1,039,803,331 | 1,007,409,514 |

| 순확정급여자산 | - | - | 130,895,284 |

| 자산총계 | 135,946,118,335 | 141,904,875,097 | 106,442,402,594 |

| [유동부채] | 17,873,795,836 | 22,315,072,961 | 16,537,151,007 |

| [비유동부채] | 3,010,910,783 | 3,694,753,707 | 3,096,471,812 |

| 부채총계 | 20,884,706,619 | 26,009,826,668 | 19,633,622,819 |

| [자본금] | 4,386,916,400 | 4,386,916,400 | 4,344,615,500 |

| [자본잉여금] | 44,391,225,042 | 44,391,225,042 | 37,047,434,427 |

| [기타자본] | -3,509,954,151 | -3,509,954,151 | -5,275,403,562 |

| [기타포괄손익누계액] | 3,222,224,154 | 3,260,820,118 | 1,172,924,876 |

| [이익잉여금] | 66,571,000,271 | 67,366,041,020 | 49,519,208,534 |

| 자본총계 | 115,061,411,716 | 115,895,048,429 | 86,808,779,775 |

| 구 분 | (2025.01.01 ~ 2025.03.31) |

(2024.01.01 ~ 2024.12.31) |

(2023.01.01 ~ 2023.12.31) |

| 매출액 | 14,875,063,137 | 105,237,088,617 | 100,931,226,581 |

| 영업이익 | 1,523,600,595 | 16,466,717,035 | 8,086,678,336 |

| 당기순이익 | 1,760,337,764 | 19,215,187,089 | 8,281,863,319 |

| 지배기업소유주지분 | 1,760,337,764 | 19,215,187,089 | 8,281,863,319 |

| 비지배지분 | - | - | - |

| 주당순이익 | 41 | 453 | 219 |

| 희석주당순이익 | 41 | 452 | 206 |

| 연결에포함된회사수 | 6 | 6 | 6 |

나. 요약 재무정보

주식회사 네오셈 (단위 : 원)

| 과 목 | 2025년 제10기 1분기 | 2024년 제9기 | 2023년 제8기 |

| [유동자산] | 91,816,274,168 | 96,316,538,329 | 59,572,816,114 |

| 당좌자산 | 78,091,196,245 | 82,734,502,292 | 43,158,004,228 |

| 재고자산 | 13,725,077,923 | 13,582,036,037 | 16,414,811,886 |

| [비유동자산] | 37,912,256,048 | 37,544,754,382 | 31,348,375,456 |

| 유형자산 | 25,468,773,187 | 25,499,814,274 | 21,895,711,963 |

| 무형자산 | 520,952,994 | 443,606,350 | 399,194,904 |

| 투자부동산 | 1,184,610,375 | 1,190,641,308 | 1,214,765,040 |

| 사용권자산 | 834,799,865 | 951,315,835 | 122,370,441 |

| 종속기업투자 | 6,893,031,543 | 6,893,031,543 | 6,893,031,543 |

| 당기손익-공정가치측정금융자산 | 1,499,589,579 | 1,055,202,741 | - |

| 기타비유동자산 | 67,295,180 | 67,500,000 | - |

| 기타비유동금융자산 | 401,964,000 | 403,839,000 | 156,339,000 |

| 이연법인세자산 | 1,041,239,325 | 1,039,803,331 | 536,067,281 |

| 순확정급여자산 | - | - | 130,895,284 |

| 자산총계 | 129,728,530,216 | 133,861,292,711 | 90,921,191,570 |

| [유동부채] | 24,450,656,970 | 27,141,349,342 | 10,467,289,417 |

| [비유동부채] | 731,372,395 | 1,317,427,470 | 1,216,629,797 |

| 부채총계 | 25,182,029,365 | 28,458,776,812 | 11,683,919,214 |

| [자본금] | 4,386,916,400 | 4,386,916,400 | 4,344,615,500 |

| [자본잉여금] | 44,391,225,042 | 44,391,225,042 | 37,047,434,427 |

| [기타자본] | -3,509,954,151 | -3,509,954,151 | -5,275,403,562 |

| [기타포괄손익누계액] | - | - | - |

| [이익잉여금] | 59,278,313,560 | 60,134,328,608 | 43,120,625,991 |

| 자본총계 | 104,546,500,851 | 105,402,515,899 | 79,237,272,356 |

| 종속.관계.공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 구 분 | (2025.01.01 ~ 2025.03.31) |

(2024.01.01 ~ 2024.12.31) |

(2023.01.01 ~ 2023.12.31) |

| 매출액 | 14,111,339,657 | 102,336,169,426 | 99,214,402,961 |

| 영업이익 | 1,414,585,919 | 15,209,137,347 | 7,804,000,073 |

| 당기순이익 | 1,699,363,465 | 18,382,057,220 | 8,079,818,982 |

| 주당순이익 | 40 | 433 | 214 |

| 희석주당순이익 | 40 | 433 | 201 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 10 기 1분기말 2025.03.31 현재 |

|

제 9 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 1분기말 |

제 9 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

92,984,479,754 |

99,134,188,693 |

|

현금및현금성자산 |

21,699,715,044 |

52,357,927,923 |

|

단기금융상품 |

43,519,378,355 |

11,925,000,000 |

|

매출채권 |

11,367,371,392 |

18,399,754,763 |

|

계약자산 |

733,800,000 |

854,850,000 |

|

기타유동자산 |

1,293,627,917 |

1,419,314,935 |

|

기타유동금융자산 |

501,588,649 |

473,677,235 |

|

당기법인세자산 |

99,315,410 |

76,916,280 |

|

유동재고자산 |

13,769,682,987 |

13,626,747,557 |

|

비유동자산 |

42,961,638,581 |

42,770,686,404 |

|

유형자산 |

25,600,292,419 |

25,617,146,250 |

|

무형자산 |

10,869,263,316 |

10,879,090,780 |

|

투자부동산 |

1,184,610,375 |

1,190,641,308 |

|

사용권자산 |

2,223,888,774 |

2,438,699,448 |

|

당기손익-공정가치측정금융자산 |

1,499,589,579 |

1,055,202,741 |

|

기타비유동자산 |

67,295,180 |

67,500,000 |

|

기타비유동금융자산 |

475,459,613 |

482,602,546 |

|

이연법인세자산 |

1,041,239,325 |

1,039,803,331 |

|

자산총계 |

135,946,118,335 |

141,904,875,097 |

|

부채 |

||

|

유동부채 |

17,873,795,836 |

22,315,072,961 |

|

매입채무 |

5,951,670,232 |

10,290,487,962 |

|

차입금 |

1,700,000,000 |

1,982,880,000 |

|

유동계약부채 |

672,720,569 |

833,145,333 |

|

기타 유동부채 |

110,683,801 |

111,208,160 |

|

기타유동금융부채 |

4,716,220,756 |

2,116,466,258 |

|

리스부채 |

794,909,563 |

800,769,368 |

|

유동충당부채 |

1,058,752,451 |

1,456,928,802 |

|

당기법인세부채 |

2,868,838,464 |

4,723,187,078 |

|

비유동부채 |

3,010,910,783 |

3,694,753,707 |

|

차입금 |

636,480,000 |

|

|

기타비유동금융부채 |

86,000,000 |

86,000,000 |

|

리스부채 |

1,522,335,809 |

1,716,881,023 |

|

복구충당부채 |

87,572,642 |

86,863,659 |

|

비유동 순확정급여부채 |

159,854,424 |

10,635,408 |

|

이연법인세부채 |

1,155,147,908 |

1,157,893,617 |

|

부채총계 |

20,884,706,619 |

26,009,826,668 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

||

|

자본금 |

4,386,916,400 |

4,386,916,400 |

|

자본잉여금 |

44,391,225,042 |

44,391,225,042 |

|

기타자본 |

(3,509,954,151) |

(3,509,954,151) |

|

기타포괄손익누계액 |

3,222,224,154 |

3,260,820,118 |

|

이익잉여금(결손금) |

66,571,000,271 |

67,366,041,020 |

|

비지배지분 |

||

|

자본총계 |

115,061,411,716 |

115,895,048,429 |

|

자본과부채총계 |

135,946,118,335 |

141,904,875,097 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

14,875,063,137 |

14,875,063,137 |

28,454,272,220 |

28,454,272,220 |

|

매출원가 |

7,579,741,681 |

7,579,741,681 |

20,843,624,496 |

20,843,624,496 |

|

매출총이익 |

7,295,321,456 |

7,295,321,456 |

7,610,647,724 |

7,610,647,724 |

|

판매비와관리비 |

5,771,720,861 |

5,771,720,861 |

5,014,013,874 |

5,014,013,874 |

|

영업이익(손실) |

1,523,600,595 |

1,523,600,595 |

2,596,633,850 |

2,596,633,850 |

|

기타수익 |

34,548,141 |

34,548,141 |

11,780,242 |

11,780,242 |

|

기타비용 |

3,000,002 |

3,000,002 |

3,003,938 |

3,003,938 |

|

금융수익 |

869,494,008 |

869,494,008 |

1,560,064,190 |

1,560,064,190 |

|

금융비용 |

360,587,689 |

360,587,689 |

178,302,677 |

178,302,677 |

|

법인세비용차감전순이익(손실) |

2,064,055,053 |

2,064,055,053 |

3,987,171,667 |

3,987,171,667 |

|

법인세비용(수익) |

303,717,289 |

303,717,289 |

432,668,023 |

432,668,023 |

|

당기순이익(손실) |

1,760,337,764 |

1,760,337,764 |

3,554,503,644 |

3,554,503,644 |

|

기타포괄손익 |

(44,030,757) |

(44,030,757) |

634,497,630 |

634,497,630 |

|

당기손익으로 재분류되지 않는항목 |

||||

|

순확정급여부채의 재측정요소 |

(5,434,793) |

(5,434,793) |

(6,747,178) |

(6,747,178) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

||||

|

해외사업장환산외환차이(세후기타포괄손익) |

(38,595,964) |

(38,595,964) |

641,244,808 |

641,244,808 |

|

총포괄이익 |

1,716,307,007 |

1,716,307,007 |

4,189,001,274 |

4,189,001,274 |

|

주당손익 |

||||

|

기본주당이익(손실) (단위 : 원) |

41.0 |

41.0 |

84.0 |

84.0 |

|

희석주당이익(손실) (단위 : 원) |

41.0 |

41.0 |

84.0 |

84.0 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

4,344,615,500 |

37,047,434,427 |

(5,275,403,562) |

1,172,924,876 |

49,519,208,534 |

86,808,779,775 |

86,808,779,775 |

|

|

당기순이익(손실) |

3,554,503,644 |

3,554,503,644 |

3,554,503,644 |

|||||

|

순확정급여부채(자산)의 재측정요소 |

(6,747,178) |

(6,747,178) |

(6,747,178) |

|||||

|

외화환산외환차이의 세전차익(차손) |

641,244,808 |

641,244,808 |

641,244,808 |

|||||

|

소유주에 대한 배분으로 인식된 배당금 |

(1,239,592,590) |

(1,239,592,590) |

(1,239,592,590) |

|||||

|

전환사채의 전환 |

38,070,800 |

1,556,324,520 |

(246,459,286) |

1,347,936,034 |

1,347,936,034 |

|||

|

자기주식 거래로 인한 증감 |

7,125,618,849 |

2,039,639,700 |

9,165,258,549 |

9,165,258,549 |

||||

|

2024.03.31 (기말자본) |

4,382,686,300 |

45,729,377,796 |

(3,482,223,148) |

1,814,169,684 |

51,827,372,410 |

100,271,383,042 |

100,271,383,042 |

|

|

2025.01.01 (기초자본) |

4,386,916,400 |

44,391,225,042 |

(3,509,954,151) |

3,260,820,118 |

67,366,041,020 |

115,895,048,429 |

115,895,048,429 |

|

|

당기순이익(손실) |

1,760,337,764 |

1,760,337,764 |

1,760,337,764 |

|||||

|

순확정급여부채(자산)의 재측정요소 |

(5,434,793) |

(5,434,793) |

(5,434,793) |

|||||

|

외화환산외환차이의 세전차익(차손) |

(38,595,964) |

(38,595,964) |

(38,595,964) |

|||||

|

소유주에 대한 배분으로 인식된 배당금 |

(2,549,943,720) |

(2,549,943,720) |

(2,549,943,720) |

|||||

|

전환사채의 전환 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

2025.03.31 (기말자본) |

4,386,916,400 |

44,391,225,042 |

(3,509,954,151) |

3,222,224,154 |

66,571,000,271 |

115,061,411,716 |

115,061,411,716 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

5,108,765,786 |

4,996,277,444 |

|

당기순이익(손실) |

1,760,337,764 |

3,554,503,644 |

|

당기순이익조정을 위한 가감 |

211,971,363 |

116,852,436 |

|

영업활동으로 인한 자산 부채의 변동 |

4,840,442,828 |

918,586,669 |

|

이자수취 |

518,563,071 |

546,688,641 |

|

이자지급(영업) |

(41,922,451) |

(35,971,591) |

|

법인세환급(납부) |

(2,180,626,789) |

(104,382,355) |

|

투자활동현금흐름 |

(32,296,614,171) |

(155,512,082) |

|

단기금융상품의 감소 |

22,107,000,000 |

69,340,792,919 |

|

단기금융상품의 취득 |

(53,729,012,355) |

(69,172,002,741) |

|

당기손익인식금융자산의 취득 |

(432,343,542) |

|

|

기타채권의 감소 |

7,904,992 |

70,000,000 |

|

기타채권의 증가 |

(330,000,000) |

|

|

유형자산의 취득 |

(151,863,266) |

(59,235,460) |

|

무형자산의 취득 |

(98,300,000) |

(5,066,800) |

|

재무활동현금흐름 |

(3,665,154,814) |

7,707,059,713 |

|

유동성장기차입금의 상환 |

(282,880,000) |

(70,720,000) |

|

장기차입금의 상환 |

(636,480,000) |

|

|

신주발행비 지급 |

(2,063,966) |

|

|

자기주식의 처분 및 발행 현금흐름 |

9,165,258,549 |

|

|

리스부채의 상환 |

(195,851,094) |

(145,822,280) |

|

배당금지급 |

(2,549,943,720) |

(1,239,592,590) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(30,853,003,199) |

12,547,825,075 |

|

현금및현금성자산에 대한 환율변동효과 |

194,790,320 |

508,981,327 |

|

현금및현금성자산의순증가(감소) |

(30,658,212,879) |

13,056,806,402 |

|

기초현금및현금성자산 |

52,357,927,923 |

29,923,244,504 |

|

기말현금및현금성자산 |

21,699,715,044 |

42,980,050,906 |

3. 연결재무제표 주석

주석

| 제 10 (당) 분기말 2025년 3월 31일 현재 |

| 제 9 (전) 분기말 2024년 3월 31일 현재 |

| 주식회사 네오셈과 그 종속기업 |

1. 일반사항

(1) 지배회사의 개요

주식회사 네오셈(이하 "지배회사")은 2002년 4월에 설립되어 반도체 테스트 장비 부품의 제조업과 반도체 테스트장비의 유지보수업을 사업목적으로 하고 있으며, 경기도 안양시 동안구 시민대로 327번길 12-26에 본사를 두고 있습니다.

(주)네오셈은 대신밸런스제3호기업인수목적(주)와 2018년 8월 29일 합병 계약을 체결하고 2019년 1월 19일을 합병기일로 하여 법률상 합병법인인 대신밸런스제3호기업인수목적(주)가 비상장법인인 (주)네오셈을 흡수합병하는 방식으로 합병을 진행하였습니다. 2019년 1월 24일 회사명을 (주)네오셈으로 변경하고 2019년 1월 31일에 합병신주를 코스닥시장에 상장하였습니다.

2025년 3월 31일 현재 지배회사 주식의 액면금액은 100원이며, 납입자본금은 4,386,916천원입니다. 지배회사의 주주 내역은 다음과 같습니다.

| (단위: 주,%) | ||

|---|---|---|

| 주주명 | 소유주식수 | 지분율 |

| 염 동 현 | 18,269,419 | 41.65 |

| 배 윤 영 | 4,704,571 | 10.72 |

| 자기주식 | 1,370,102 | 3.12 |

| 기타 | 19,525,072 | 44.51 |

| 합계 | 43,869,164 | 100.00 |

(2) 종속기업 현황

당분기말과 전기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 소재지 | 주요영업활동 | 결산월 | 소유지분율(%) | |

|---|---|---|---|---|---|

| 당분기말 | 전기말 | ||||

| NEOSEM HOLDINGS INC. | 미국 | 해외투자법인 | 12월 | 100 | 100 |

| NEOSEM TECHNOLOGY INC.(*) | 미국 | 반도체 테스트 장비 판매 | 12월 | 100 | 100 |

| NEOSEM CHINA CO., LTD. | 중국 | 반도체 테스트 장비 서비스 | 12월 | 100 | 100 |

| NEOSEM ASIA PTE., LTD. | 싱가포르 | 반도체 테스트 장비 서비스 | 12월 | 100 | 100 |

| NEOSEM (M) SDN.BHD. | 말레이시아 | 반도체 테스트 장비 서비스 | 12월 | 100 | 100 |

(*) 종속기업인 NEOSEM HOLDINGS INC.를 통해서 지분을 보유하고 있습니다.

(3) 연결대상 종속기업의 보고기간말 요약재무상태와 각 회계기간의 요약손익의 내역은 다음과 같습니다.

① 요약 재무상태

- 당분기말

| (단위: 천원) |

| 종속기업명 | 자산 | 부채 | 자본 |

|---|---|---|---|

| NEOSEM HOLDINGS INC. | 16,656,410 | 1,173 | 16,655,237 |

| NEOSEM TECHNOLOGY INC. | 31,746,367 | 14,664,421 | 17,081,946 |

| NEOSEM CHINA CO., LTD. | 157,743 | 25,233 | 132,510 |

| NEOSEM ASIA PTE., LTD. | 98,651 | 24,641 | 74,010 |

| NEOSEM (M) SDN.BHD. | 179,562 | 77,038 | 102,524 |

- 전기말

| (단위: 천원) |

| 종속기업명 | 자산 | 부채 | 자본 |

|---|---|---|---|

| NEOSEM HOLDINGS INC. | 16,696,163 | 1,176 | 16,694,987 |

| NEOSEM TECHNOLOGY INC. | 37,416,426 | 20,354,548 | 17,061,878 |

| NEOSEM CHINA CO., LTD. | 150,558 | 25,196 | 125,362 |

| NEOSEM ASIA PTE., LTD. | 100,104 | 15,860 | 84,244 |

| NEOSEM (M) SDN.BHD. | 323,368 | 226,281 | 97,087 |

② 요약포괄손익

- 당분기

| (단위: 천원) |

| 종속기업명 | 매출액 | 분기순손익 | 총포괄손익 |

|---|---|---|---|

| NEOSEM HOLDINGS INC. | - | - | (39,750) |

| NEOSEM TECHNOLOGY INC. | 3,186,930 | 60,118 | 59,777 |

| NEOSEM CHINA CO., LTD. | 100,652 | 6,812 | 7,148 |

| NEOSEM ASIA PTE., LTD. | 193,966 | (10,960) | (10,234) |

| NEOSEM (M) SDN.BHD. | 111,619 | 5,004 | 5,437 |

- 전분기

| (단위: 천원) |

| 종속기업명 | 매출액 | 분기순손익 | 총포괄손익 |

|---|---|---|---|

| NEOSEM HOLDINGS INC. | - | - | 651,945 |

| NEOSEM TECHNOLOGY INC. | 2,487,276 | 167,254 | 151,262 |

| NEOSEM CHINA CO., LTD. | 96,848 | (2,211) | 564 |

| NEOSEM ASIA PTE., LTD. | 138,811 | 4,691 | 6,437 |

| NEOSEM (M) SDN.BHD. | 55,308 | (2,613) | (1,844) |

(4) 당분기말과 전기말 현재 연결회사에 대한 비지배지분은 없습니다.

2. 중요한 회계정책

다음은 분기연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성기준

연결회사의 2025년 3월 31일로 종료하는 3개월 보고기간에 대한 분기연결재무제표는 기업회계기준서 제1034호(중간재무보고)에 따라 작성되었습니다. 이 분기연결재무제표는 보고기간말인 2025년 3월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

2.1.1 연결회사가 채택한 제ㆍ개정 기준서

연결회사는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용됩니다. 해당 기준서의 개정으로 인하여 연결재무제표에 미치는 유의적인 영향은 없을 것으로 예상하고 있습니다.

2.1.2 연결회사가 적용하지 않은 제·개정 기준서

제정 또는 공표됐으나 2025년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지않았고, 연결회사가 조기 적용하지 않은 주요 제ㆍ개정 기준서는 다음과 같습니다.

(1) 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 회사는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

·특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

·금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

·계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

·FVOCI 지정 지분상품에 대한 추가 공시

(2) 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호‘한국채택국제회계기준의 최초채택’: K-IFRS 최초 채택시 위험회피회계 적용

·기업회계기준서 제1107호‘금융상품:공시’: 제거 손익, 실무적용지침

·기업회계기준서 제1109호‘금융상품’: 리스부채의 제거 회계처리와 거래가격의 정의

·기업회계기준서 제1110호‘연결재무제표’: 사실상의 대리인 결정

·기업회계기준서 제1007호‘현금흐름표’: 원가법

2.2 회계정책

분기연결재무제표의 작성에 적용된 중요한 회계정책과 계산방법은 주석 2.1.1에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 사항 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2.2.1 법인세비용

중간기간의 법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율, 즉 추정평균연간유효법인세율을 중간기간의 세전이익에 적용하여 계산합니다.

3. 중요한 회계추정 및 가정

연결회사는 미래에 대해 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도 있습니다.

분기연결재무제표 작성 시 사용된 중요한 회계추정 및 가정은 전기 연결재무제표의 작성시 적용된 회계추정 및 가정과 동일합니다.

4. 위험관리

4.1 금융위험관리

연결회사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출돼 있습니다. 연결회사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용 위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

(1) 시장위험

① 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있기 때문에 외환 위험, 특히 주로 미국달러화와 관련된 환율 변동 위험에 노출돼 있습니다. 외환 위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

경영진은 연결회사의 기능통화에 대한 외환 위험을 관리하도록 하는 정책을 수립하고 있습니다. 외환위험관리의 목표는 환율변동으로 인한 불확실성과 손익변동을 최소화 함으로써 기업가치를 극대화하는데 있습니다.

당분기말과 전기말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역은 다음과 같습니다.

| (단위: USD, 천원) |

|

구분 |

통화 | 당분기말 | 전기말 | ||

|---|---|---|---|---|---|

| 외화금액 | 원화환산액 | 외화금액 | 원화환산액 | ||

| 금융자산: | |||||

| 현금및현금성자산 | USD | 14,025,145 | 20,567,876 | 6,442,746 | 9,470,836 |

| 단기금융자산 | USD | 8,200,000 | 12,025,300 | 8,100,000 | 11,907,000 |

| 매출채권 | USD | 114,032 | 167,228 | 50,091 | 73,634 |

| 금융부채: | |||||

| 매입채무 | USD | 720,740 | 1,056,965 | 821,521 | 1,207,636 |

| 미지급금 | USD | 364,734 | 534,882 | 375,731 | 552,325 |

당분기와 전기 중 현재 다른 모든 변수가 일정하고 외화에 대한 원화의 환율 10% 변동 시 연결회사의 세후 이익 및 자본에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전기 | |||

|---|---|---|---|---|---|

|

세후 이익 |

자본 |

세후 이익 |

자본 |

||

|

USD |

상승 시 |

2,465,433 | 2,465,433 | 1,557,598 | 1,557,598 |

|

하락 시 |

(2,465,433) | (2,465,433) | (1,557,598) | (1,557,598) | |

② 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 연결회사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당분기와 전기 중 다른 모든 변수가 일정하고 이자율의 10bp 변동시 연결회사의 세후 이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전기 | ||

|---|---|---|---|---|

|

세후 이익 |

자본 |

세후 이익 |

자본 |

|

|

10bp 상승시 |

40,720 | 40,720 | 39,354 | 39,354 |

|

10bp 하락시 |

(40,720) | (40,720) | (39,354) | (39,354) |

(2) 신용위험

신용위험은 기업 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름 및 예치금 등에서도 발생합니다.

① 위험관리

연결회사는 채무불이행으로 인한 재무적 손실을 경감시키기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보 또는 지급보증을 수취하고 있습니다.

기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

연결회사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

연결회사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

② 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

③ 금융자산의 손상

연결회사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 재화 및 용역의 제공에 따른 계약자산

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

(가) 매출채권과 계약자산

연결회사는 매출채권과 계약자산에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다.

기대신용손실을 측정하기 위해 매출채권과 계약자산은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 미청구용역에 따른 계약자산은 동일 유형의 계약에서 발생한 매출채권과 유사한 위험속성을 가지므로 연결회사는 매출채권의 손실율이 계약자산의손실율에 대한 합리적인 추정치로 판단하였습니다.

기대신용손실율은 2025년 3월 31일 및 2024년 3월 31일 기준으로부터 각 24개월동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다.

(나) 상각후원가 측정 기타 금융자산

상각후원가로 측정하는 기타 금융자산에는 임직원대여금, 기타 미수금 등이 포함됩니다. 상각후원가로 측정하는 기타 금융자산은 모두 신용위험이 낮은 것으로 판단되며, 따라서 손실충당금은 12개월 기대신용손실로 인식하였습니다. 상각후원가로 측정되는 기타 금융자산에 대한 손실충당금의 변동은 없습니다.

④ 대손상각비

당분기 및 전기 중 손익으로 인식된 금융자산의 손상 관련 대손상각비는 없습니다.

(3) 유동성 위험

연결회사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결회사의 유동성 위험 분석내역은 다음과 같습니다. 현금흐름은 할인되지 아니한 명목금액 기준으로 작성되었습니다.

| (단위: 천원) |

| 당분기말 | 장부금액 | 계약상현금흐름 | 1년 이내 | 1년 초과 2년 이하 |

2년 초과 5년 이하 |

5년 초과 |

|---|---|---|---|---|---|---|

| 매입채무 | 5,951,670 | 5,951,670 | 5,951,670 | - | - | - |

| 금융기관 차입금 | 1,700,000 | 1,744,470 | 1,744,470 | - | - | - |

| 기타금융부채 | 4,802,221 | 4,802,221 | 4,716,221 | 86,000 | - | - |

| 리스부채 | 2,317,245 | 2,505,976 | 870,831 | 847,635 | 787,510 | - |

| (단위: 천원) |

| 전기말 | 장부금액 | 계약상현금흐름 | 1년 이내 | 1년 초과 2년 이하 |

2년 초과 5년 이하 |

5년 초과 |

|---|---|---|---|---|---|---|

| 매입채무 | 10,290,488 | 10,290,488 | 10,290,488 | - | - | - |

| 금융기관 차입금 | 2,619,360 | 2,695,150 | 2,026,132 | 304,569 | 364,449 | - |

| 기타금융부채 | 2,202,466 | 2,202,466 | 2,116,466 | 86,000 | - | - |

| 리스부채 | 2,517,650 | 2,730,720 | 879,178 | 851,748 | 999,794 | - |

4.2 자본위험관리

연결회사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

자본 구조를 유지 또는 조정하기 위해 연결회사는 주주에게 지급되는 배당을 조정하고, 부채 감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(연결재무상태표의장단기차입금 및 사채 포함)에서 현금및현금성자산과 단기금융자산을 차감한 금액이며 총자본은 연결재무상태표의 '자본'에 순부채를 가산한 금액입니다.

| (단위: 천원) |

| 구분 | 당분기말 |

전기말 |

|---|---|---|

|

총차입금 |

1,700,000 | 2,619,360 |

|

차감: |

65,219,093 | 64,282,928 |

|

순부채(A) |

(63,519,093) | (61,663,568) |

|

자본총계(B) |

115,061,412 | 115,895,048 |

|

총자본(C=A+B) |

51,542,319 | 54,231,480 |

|

자본조달비율(D=A÷C)(*) |

- | - |

(*) 부의 비율이라 표시하지 않았습니다.

5. 금융상품 공정가치

연결회사는 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에는 공정가치 서열체계에서 수준3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고되고 있습니다.

평가부서는 정기적으로 관측가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치 측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 평가부서에서 제3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결회사는 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

. 수준 1: 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격

. 수준 2: 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수

. 수준 3: 자산이나 부채에 대한 관측가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결회사는 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

(1) 금융상품 종류별 공정가치

당분기말과 전기말 현재 금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 현금및현금성자산 | 21,699,714 | 21,699,714 | 52,357,928 | 52,357,928 |

| 단기금융자산 | 43,519,378 | 43,519,378 | 11,925,000 | 11,925,000 |

| 매출채권 | 11,367,370 | 11,367,370 | 18,399,755 | 18,399,755 |

| 계약자산 | 733,800 | 733,800 | 854,850 | 854,850 |

| 당기손익-공정가치측정 금융자산 | 1,499,590 | 1,499,590 | 1,055,203 | 1,055,203 |

| 기타유동금융자산 | 501,589 | 501,589 | 473,677 | 473,677 |

| 기타비유동금융자산 | 475,460 | 475,460 | 482,603 | 482,603 |

| 합계 | 79,796,901 | 79,796,901 | 85,549,016 | 85,549,016 |

| 금융부채: | ||||

| 매입채무 | 5,951,670 | 5,951,670 | 10,290,488 | 10,290,488 |

| 차입금 | 1,700,000 | 1,700,000 | 2,619,360 | 2,619,360 |

| 리스부채 | 2,317,245 | 2,317,245 | 2,517,650 | 2,517,650 |

| 기타유동금융부채 | 4,716,221 | 4,716,221 | 2,116,466 | 2,116,466 |

| 기타비유동금융부채 | 86,000 | 86,000 | 86,000 | 86,000 |

| 합계 | 14,771,136 | 14,771,136 | 17,629,964 | 17,629,964 |

(2) 공정가치 서열체계

| (단위: 천원) |

| 구 분 | 당기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 계 | |

| 금융자산: | ||||

| 당기손익-공정가치측정 금융자산 | - | 994,580 | 505,010 | 1,499,590 |

| 합계 | - | 994,580 | 505,010 | 1,499,590 |

| (단위: 천원) |

| 구 분 | 전기말 | |||

|---|---|---|---|---|

| 수준 1 | 수준 2 | 수준 3 | 계 | |

| 금융자산: | ||||

| 당기손익-공정가치측정 금융자산 | - | 550,193 | 505,010 | 1,055,203 |

| 합계 | - | 550,193 | 505,010 | 1,055,203 |

(3) 반복적인 공정가치 측정치의 서열체계 수준 간 이동

연결회사는 공정가치 서열체계의 수준 간 이동을 발생시킨 사건이나 상황의 변동이 일어난 보고기간 말에 인식합니다.

(가) 반복적인 측정치의 수준 3의 변동 내역

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||||

|---|---|---|---|---|---|---|

| 당기손익-공정가치측정 금융자산 | 파생상품자산 | 파생상품부채 | 당기손익-공정가치측정 금융자산 | 파생상품자산 | 파생상품부채 | |

| 기초 | 505,010 | - | - | - | - | - |

| 평가(당기손익) | - | - | - | - | - | - |

| 매도 | - | - | - | - | - | - |

| 기타 | - | - | - | - | - | - |

| 분기말 | 505,010 | - | - | - | - | - |

6. 범주별 금융상품

(1) 금융상품 범주별 장부금액

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 상각후원가측정 금융자산: | ||

| 현금및현금성자산 | 21,699,714 | 52,357,928 |

| 단기금융자산 | 43,519,378 | 11,925,000 |

| 매출채권 | 11,367,370 | 18,399,755 |

| 계약자산 | 733,800 | 854,850 |

| 기타유동금융자산 | 501,589 | 473,677 |

| 기타비유동금융자산 | 475,460 | 482,603 |

| 소계 | 78,297,311 | 84,493,813 |

| 당기손익-공정가치측정 금융자산 | 1,499,590 | 1,055,203 |

| 합계 | 79,796,901 | 85,549,016 |

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

|

상각후원가측정 금융부채: |

||

|

매입채무 |

5,951,670 | 10,290,488 |

|

차입금 |

1,700,000 | 2,619,360 |

| 기타유동금융부채 | 4,716,221 | 2,116,466 |

|

기타비유동금융부채 |

86,000 | 86,000 |

| 소계 | 12,453,891 | 15,112,314 |

| 리스부채 | 2,317,245 | 2,517,650 |

| 합계 | 14,771,136 | 17,629,964 |

(2) 금융상품 범주별 순손익

| (단위: 천원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 상각후원가측정 금융자산: | ||

| 이자수익 | 503,918 | 526,729 |

| 외화환산손익 | 305,217 | 456,419 |

| 외환차손익 | (257,296) | 440,396 |

| 당기손익-공정가치측정 금융자산: | ||

| 평가이익 | 12,043 | - |

| 상각후원가측정 금융부채: | ||

| 이자비용 | (41,700) | (35,967) |

| 외화환산손익 | (20,180) | (99,847) |

| 외환차손익 | 6,903 | 94,031 |

7. 계약자산과 계약부채

(1) 당분기말과 전기말 현재 계약자산과 계약부채는 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 장비 공급계약에 대한 계약자산 | 733,800 | 854,850 |

| 장비 공급계약에서 발생한 계약부채 | 672,721 | 833,145 |

(2) 이월된 계약부채와 관련하여 당분기와 전기 중 수익으로 인식한 금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전기 |

|---|---|---|

|

기초의 계약부채 잔액 중 당기에 인식한 수익 |

||

|

장비공급계약 |

543,167 | 3,348,430 |

8. 재고자산

당분기말과 전기말 현재 재고자산의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 원재료 | 11,336,983 | 8,947,663 |

| 차감: 평가충당금 | (4,586,998) | (4,176,998) |

| 재공품 | 8,650,521 | 10,486,906 |

| 차감: 평가충당금 | (1,630,823) | (1,630,823) |

| 합계 | 13,769,683 | 13,626,748 |

9. 유형자산

(1) 당분기와 전분기 중 유형자산의 상세내역 및 변동 내역은 다음과 같습니다.

| (단위: 천원) |

| 당분기 | 토지 | 건물 | 기계장치 | 차량운반구 | 비품 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|

| 기초순장부금액 | 14,856,184 | 4,239,533 | 967,663 | 40,529 | 633,609 | 4,879,629 | 25,617,147 |

| 취득 | - | - | 40,800 | - | 51,828 | 59,235 | 151,863 |

| 감가상각 | - | (53,836) | (57,308) | (3,314) | (54,205) | - | (168,663) |

| 외화환산차이 | - | - | - | - | (55) | - | (55) |

| 분기말순장부금액 | 14,856,184 | 4,185,697 | 951,155 | 37,215 | 631,177 | 4,938,864 | 25,600,292 |

| 취득원가 | 14,856,184 | 6,460,345 | 2,221,971 | 305,003 | 2,612,705 | 4,938,864 | 31,395,072 |

| 감가상각누계액 | - | (2,274,648) | (1,270,816) | (267,788) | (1,981,528) | - | (5,794,780) |

| 분기말순장부금액 | 14,856,184 | 4,185,697 | 951,155 | 37,215 | 631,177 | 4,938,864 | 25,600,292 |

| (단위: 천원) |

| 전분기 | 토지 | 건물 | 기계장치 | 차량운반구 | 비품 | 건설중인자산 | 합계 |

|---|---|---|---|---|---|---|---|

| 기초순장부금액 | 14,856,184 | 4,454,877 | 98,199 | 9,625 | 453,196 | 2,185,703 | 22,057,783 |

| 취득 | - | - | - | - | - | 59,235 | 59,235 |

| 처분 | - | - | - | (1) | - | - | (1) |

| 감가상각 | - | (53,836) | (7,164) | (3,830) | (52,820) | - | (117,649) |

| 외화환산차이 | - | - | - | - | 6,393 | - | 6,393 |

| 분기말순장부금액 | 14,856,184 | 4,401,041 | 91,035 | 5,794 | 406,769 | 2,244,938 | 22,005,761 |

| 취득원가 | 14,856,184 | 6,460,345 | 1,158,590 | 264,409 | 2,043,149 | 2,244,938 | 27,027,616 |

| 감가상각누계액 | - | (2,059,304) | (1,067,555) | (258,615) | (1,636,380) | - | (5,021,855) |

| 분기말순장부금액 | 14,856,184 | 4,401,041 | 91,035 | 5,794 | 406,769 | 2,244,938 | 22,005,761 |

(2) 유형자산의 담보제공내역

| (단위: 천원) |

|

담보제공자산 |

장부금액(*) |

담보설정금액 |

관련 계정과목 |

관련 금액 |

담보권자 |

|---|---|---|---|---|---|

| 토지 및 건물 | 11,759,248 | 11,900,000 | 차입금 | 1,700,000 | 기업은행 |

(*) 투자부동산으로 분류된 장부금액을 포함하였습니다.

10. 리스

(1) 당분기말과 전기말 현재 사용권자산의 구성은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

|

사용권자산 |

||

|

부동산 |

2,199,321 | 2,404,129 |

| 차량운반구 | 24,568 | 34,570 |

|

합계 |

2,223,889 | 2,438,699 |

(2) 당분기와 전기 중 사용권자산의 변동내역은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기 |

전기 |

|---|---|---|

| 기초잔액 | 2,438,699 | 885,781 |

| 사용권자산 추가 | - | 2,209,527 |

| 감가상각비 | (210,402) | (808,274) |

| 환율차이 | (4,408) | 151,665 |

| 기말잔액 | 2,223,889 | 2,438,699 |

(3) 당분기말과 전기말 현재 리스부채의 구성은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

|

리스부채 |

||

|

유동 |

794,910 | 800,768 |

|

비유동 |

1,522,336 | 1,716,882 |

|

합계 |

2,317,246 | 2,517,650 |

(4) 당분기와 전기 중 리스부채의 변동내역은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기 |

전기 |

|---|---|---|

| 기초잔액 | 2,517,650 | 942,936 |

| 증가 | - | 2,124,756 |

| 부채상환 | (195,850) | (710,817) |

| 환율차이 | (4,554) | 160,775 |

| 기말잔액 | 2,317,246 | 2,517,650 |

(5) 당분기와 전분기 중 리스와 관련해서 손익계산서에 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

|

구 분 |

당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

|

사용권자산의 감가상각비 |

||||

|

건물 |

200,400 | 200,400 | 164,791 | 164,791 |

| 차량운반구 | 10,002 | 10,002 | 10,002 | 10,002 |

|

합계 |

210,402 | 210,402 | 174,793 | 174,793 |

|

리스부채에 대한 이자비용(금융비용에 포함) |

26,311 | 26,311 | 12,090 | 12,090 |

|

단기리스료(매출원가 및 판매비와관리비에 포함) |

31,527 | 31,527 | 17,165 | 17,165 |

|

소액자산리스료(매출원가 및 판매비와관리비에 포함) |

871 | 871 | 929 | 929 |

11. 무형자산

(1) 당분기와 전분기 중 무형자산의 상세 내역 및 변동 내역은 다음과 같습니다.

| (단위: 천원) |

| 당분기 | 영업권 | 산업재산권 | 소프트웨어 | 상표권 | 회원권 | 합계 |

|---|---|---|---|---|---|---|

| 기초순장부금액 | 8,727,845 | 1,737,497 | 199,777 | 5,257 | 208,714 | 10,879,090 |

| 취득 | - | - | 98,300 | - | - | 98,300 |

| 상각 | - | (63,172) | (18,254) | (1,266) | - | (82,692) |

| 외화환산차이 | (20,780) | (4,655) | - | - | - | (25,435) |

| 분기말순장부금액 | 8,707,065 | 1,669,670 | 279,823 | 3,991 | 208,714 | 10,869,263 |

| 취득원가 | 14,698,911 | 2,814,143 | 567,566 | 25,329 | 208,714 | 18,314,663 |

| 상각및손상누계액 | (5,991,846) | (1,144,473) | (287,743) | (21,338) | - | (7,445,400) |

| 분기말순장부금액 | 8,707,065 | 1,669,670 | 279,823 | 3,991 | 208,714 | 10,869,263 |

| (단위: 천원) |

| 전분기 | 영업권 | 산업재산권 | 소프트웨어 | 상표권 | 회원권 | 합계 |

|---|---|---|---|---|---|---|

| 기초순장부금액 | 7,655,567 | 1,742,835 | 224,838 | 10,323 | 138,244 | 9,771,807 |

| 취득 | - | 3,167 | 1,900 | - | - | 5,067 |

| 상각 | - | (57,706) | (10,995) | (1,267) | - | (69,968) |

| 외화환산차이 | 340,802 | 75,658 | - | - | - | 416,460 |

| 분기말순장부금액 | 7,996,369 | 1,763,954 | 215,743 | 9,056 | 138,244 | 10,123,366 |

| 취득원가 | 13,499,143 | 2,604,208 | 445,566 | 25,329 | 138,244 | 16,712,490 |

| 상각및손상누계액 | (5,502,774) | (840,254) | (229,823) | (16,273) | - | (6,589,124) |

| 분기말순장부금액 | 7,996,369 | 1,763,954 | 215,743 | 9,056 | 138,244 | 10,123,366 |

12. 투자부동산

(1) 당분기와 전분기 중 투자부동산의 변동내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 토지 | 건물 | 토지 | 건물 | |

| 기초순장부금액 | 715,713 | 474,928 | 715,713 | 499,052 |

| 감가상각 | - | (6,031) | - | (6,031) |

| 분기기말순장부금액 | 715,713 | 468,897 | 715,713 | 493,021 |

| 취득원가 | 715,713 | 723,712 | 715,713 | 723,712 |

| 감가상각누계액 | - | (254,815) | - | (230,691) |

| 분기말순장부금액 | 715,713 | 468,897 | 715,713 | 493,021 |

(2) 당분기 중 투자부동산에서 발생한 임대수익은 27백만원(전분기: 26백만원)이며, 임대수익이 발생한 투자부동산과 직접 관련된 운영비용은 6백만원(전분기: 6백만원)입니다.

(3) 당분기말 현재 투자부동산의 공정가치는 장부금액과 중요한 차이가 없는 것으로 판단하고 있습니다.

(4) 연결회사의 차입금 및 지급보증에 대해서 담보로 제공되어 있습니다(주석 9,13,26).

13. 차입금

(1) 당분기말과 전기말 현재 차입금 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 유동: | ||

| 단기차입금 | 1,700,000 | 1,700,000 |

| 유동성 장기차입금 | - | 282,880 |

| 소계 | 1,700,000 | 1,982,880 |

| 비유동: | ||

| 장기차입금 | - | 636,480 |

| 소계 | 636,480 | |

| 합계 | 1,700,000 | 2,619,360 |

(2) 단기차입금 1,700백만원에 대해서 일부 유형자산과 투자부동산이 담보로 제공되어 있습니다(주석 9,12,26).

14. 충당부채

당분기말과 전기말 현재 충당부채의 변동내역은 다음과 같습니다.

| 당분기 | 기초 | 증가 | 감소 | 기말 |

|---|---|---|---|---|

| 판매보증충당부채(*) | 1,456,929 | 59,922 | (458,098) | 1,058,753 |

| 복구충당부채 | 86,864 | 709 | - | 87,573 |

| 합계 | 1,543,793 | 60,631 | (458,098) | 1,146,326 |

| 전기 | 기초 | 증가 | 감소 | 기말 |

|---|---|---|---|---|

| 판매보증충당부채(*) | - | 1,456,929 | - | 1,456,929 |

| 복구충당부채 | - | 86,864 | - | 86,864 |

| 합계 | - | 1,543,793 | - | 1,543,793 |

15. 순확정급여부채(자산)

(1) 당분기말과 전기말 현재 확정급여부채(자산)의 내역은 다음과 같습니다.

| (단위: 천원) |

|

구분 |

당분기말 |

전기말 |

|---|---|---|

| 확정급여채무의 현재가치 | 5,206,258 | 5,095,657 |

| 사외적립자산의 공정가치 | (5,046,404) | (5,085,021) |

| 재무상태표상 순확정급여부채(자산) | 159,854 | 10,636 |

(2) 당분기와 전분기 중 연결손익계산서에 반영된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

| 당기근무원가 | 187,639 | 187,639 | 164,474 | 164,474 |

| 순이자원가 | 98 | 98 | (1,399) | (1,399) |

| 종업원 급여에 포함된 총 비용 | 187,737 | 187,737 | 163,075 | 163,075 |

16. 법인세비용

법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균 연간법인세율의 추정에 기초하여 인식하였습니다. 2025년 12월 31일로 종료하는 회계연도의 예상평균연간법인세율은 14.7%(전분기: 10.8%)입니다.

17. 자본금

(1) 당분기말 현재 지배기업의 자본금의 내역은 다음과 같습니다.

| (단위: 천원, 주) |

| 수권주식수 | 발행주식수 | 1주당금액 | 납입자본금 |

|---|---|---|---|

| 100,000,000 | 43,869,164 | 100 | 4,386,916 |

(2) 발행 주식수 변동내역

| (단위: 주) |

| 구 분 | 당분기 | 전분기 |

|---|---|---|

| 기초 발행 주식수 | 43,869,164 | 43,446,155 |

| 전환사채의 보통주 전환 | - | 380,708 |

| 분기말 발행 주식수 | 43,869,164 | 43,826,863 |

(3) 자본잉여금 내역

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 주식발행초과금 | 38,464,905 | 38,464,905 |

| 자기주식처분이익 | 5,615,018 | 5,615,018 |

| 기타자본잉여금 | 311,302 | 311,302 |

| 합 계 | 44,391,225 | 44,391,225 |

18. 기타자본항목

당분기말과 전기말 현재 기타자본항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 자기주식(*) | (3,509,954) | (3,509,954) |

| 합 계 | (3,509,954) | (3,509,954) |

(*) 지배회사는 투자자보호 및 주가안정을 목적으로 자기주식을 취득하여 기타자본 항목으로 계상하고 있으며, 향후 시장상황에 따라 처분할 예정입니다. 당분기말 현재지배회사가 보유하고 있는 자기주식수는 1,370,102주(전기말: 1,370,102주)입니다.

19. 영업부문

(1) 영업부문별 정보

전략적 의사결정을 수립하는 경영진이 연결회사의 영업부문을 결정하고 있습니다. 연결회사의 경영진은 연결회사가 단 하나의 보고부문을 가진 것으로 판단하고 있습니다.

(2) 수익의 상세내역

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 재화의 공급 | 13,989,146 | 13,989,146 | 27,487,499 | 27,487,499 |

| 용역의 제공 | 885,917 | 885,917 | 966,773 | 966,773 |

| 합계 | 14,875,063 | 14,875,063 | 28,454,272 | 28,454,272 |

(3) 외부고객으로부터의 수익

| (단위: 천원) |

|

해당 국가 |

외부 고객으로부터의 수익(*) |

|||

|---|---|---|---|---|

| 당분기 | 전분기 | |||

| 3개월 | 누적 | 3개월 | 누적 | |

| 한국 | 1,434,935 | 1,434,935 | 3,881,396 | 3,881,396 |

| 미국 | 9,987,219 | 9,987,219 | 24,514,419 | 24,514,419 |

| 태국 | 3,225,794 | 3,225,794 | - | - |

| 대만 | 227,115 | 227,115 | 58,457 | 58,457 |

| 합계 | 14,875,063 | 14,875,063 | 28,454,272 | 28,454,272 |

(*) 수익은 고객의 본점소재지에 기초한 국가에 귀속됨.

(4) 주요 고객 정보

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 재화의 판매수입 등 | ||||

| 주요고객 1 | 9,967,840 | 9,967,840 | 24,308,559 | 24,308,559 |

| 주요고객 2 | 3,225,794 | 3,225,794 | - | - |

(*) 당분기 매출액 기준 10%이상을 차지하는 고객에 대한 매출액입니다.

20. 판매비와 관리비

당분기와 전분기 중 발생한 판매비와 관리비의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 급여 | 2,643,393 | 2,643,393 | 2,191,778 | 2,191,778 |

| 퇴직급여 | 88,922 | 88,922 | 72,247 | 72,247 |

| 복리후생비 | 360,901 | 360,901 | 326,194 | 326,194 |

| 여비교통비 | 139,123 | 139,123 | 68,159 | 68,159 |

| 감가상각비 | 35,018 | 35,018 | 48,430 | 48,430 |

| 투자부동산감가상각비 | 6,031 | 6,031 | 6,031 | 6,031 |

| 무형자산상각비 | 82,693 | 82,693 | 69,968 | 69,968 |

| 사용권자산감가상각비 | 108,669 | 108,669 | 129,526 | 129,526 |

| 세금과공과 | 10,348 | 10,348 | 6,794 | 6,794 |

| 경상연구개발비 | 1,578,005 | 1,578,005 | 1,373,408 | 1,373,408 |

| 운반비 | 64,879 | 64,879 | 92,856 | 92,856 |

| 지급수수료 | 401,069 | 401,069 | 378,070 | 378,070 |

| 판매보증비 | (50,676) | (50,676) | - | - |

| 기타 | 303,346 | 303,346 | 250,552 | 250,552 |

| 합계 | 5,771,721 | 5,771,721 | 5,014,013 | 5,014,013 |

21. 비용의 성격별 분류

당분기와 전분기 중 발생한 비용의 성격별 분류는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 제품 및 재공품의 변동 | 2,067,386 | 2,067,386 | 3,053,356 | 3,053,356 |

| 원재료의 사용 | 4,118,592 | 4,118,592 | 16,564,820 | 16,564,820 |

| 상품의 매입 | 67,647 | 67,647 | 569,299 | 569,299 |

| 급여 | 2,930,998 | 2,930,998 | 2,413,917 | 2,413,917 |

| 퇴직급여 | 113,321 | 113,321 | 90,914 | 90,914 |

| 복리후생비 | 397,865 | 397,865 | 348,199 | 348,199 |

| 여비교통비 | 143,054 | 143,054 | 69,817 | 69,817 |

| 감가상각비 | 109,948 | 109,948 | 101,945 | 101,945 |

| 투자부동산감가상각비 | 6,031 | 6,031 | 6,031 | 6,031 |

| 사용권자산감가상각비 | 210,402 | 210,402 | 174,793 | 174,793 |

| 무형자산상각비 | 82,693 | 82,693 | 69,968 | 69,968 |

| 세금과공과 | 10,370 | 10,370 | 6,794 | 6,794 |

| 경상연구개발비 | 1,578,005 | 1,578,005 | 1,373,408 | 1,373,408 |

| 운반비 | 68,659 | 68,659 | 95,586 | 95,586 |

| 지급수수료 | 462,416 | 462,416 | 437,926 | 437,926 |

| 외주가공비 | 472,002 | 472,002 | 90,022 | 90,022 |

| 판매보증비 | (50,676) | (50,676) | - | - |

| 기타 | 562,749 | 562,749 | 390,843 | 390,843 |

| 합계 | 13,351,462 | 13,351,462 | 25,857,638 | 25,857,638 |

22. 기타수익과 기타비용

당분기와 전분기 중 기타수익과 기타비용의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 기타수익: | ||||

| 정부보조금 | 11,832 | 11,832 | 10,441 | 10,441 |

| 잡이익 | 22,716 | 22,716 | 1,339 | 1,339 |

| 합계 | 34,548 | 34,548 | 11,780 | 11,780 |

| 기타비용: | ||||

| 기부금 | 3,000 | 3,000 | 3,000 | 3,000 |

| 유형자산처분손실 | - | - | 1 | 1 |

| 잡손실 | - | - | 3 | 3 |

| 합계 | 3,000 | 3,000 | 3,004 | 3,004 |

23. 금융수익과 금융비용

당분기와 전분기 중 금융수익과 금융비용의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

| 3개월 | 누적 | 3개월 | 누적 | |

| 금융수익: | ||||

| 이자수익 | 503,918 | 503,918 | 526,729 | 526,729 |

| 외환차익 | 16,210 | 16,210 | 576,754 | 576,754 |

| 외화환산이익 | 337,322 | 337,322 | 456,581 | 456,581 |

| 당기손익-공정가치측정금융상품평가이익 | 12,043 | 12,043 | - | - |

| 합계 | 869,493 | 869,493 | 1,560,064 | 1,560,064 |

| 금융비용: | ||||

| 이자비용 | 41,700 | 41,700 | 35,967 | 35,967 |

| 외환차손 | 266,603 | 266,603 | 42,327 | 42,327 |

| 외화환산손실 | 52,285 | 52,285 | 100,009 | 100,009 |

| 합계 | 360,588 | 360,588 | 178,303 | 178,303 |

24. 주당순이익

기본주당이익은 지배기업 소유주지분순이익을 가중평균유통보통주식수로 나누어 산정했습니다.

(1) 기본주당이익

| (단위: 주, 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

|

보통주당기순이익 |

1,760,338 | 1,760,338 | 3,554,504 | 3,554,504 |

|

가중평균유통보통주식수 |

42,499,062 | 42,499,062 | 42,238,466 | 42,238,466 |

|

기본주당이익(원) |

41 | 41 | 84 | 84 |

(2) 희석주당이익

희석주당이익은 모든 희석성 잠재적보통주가 보통주로 전환된다고 가정하여 조정한 가중평균 유통보통주식수를 적용하여 산정하고 있습니다. 연결회사가 보유하고 있는희석성 잠재적보통주로는 전환사채가 있습니다. 전환사채는 보통주로 전환된 것으로보며 전환사채에 대한 이자비용에서 법인세 효과를 차감한 가액을 보통주당기순이익에 가산하였습니다.

| (단위: 주, 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 보통주당기순이익 | 1,760,338 | 1,760,338 | 3,554,504 | 3,554,504 |

| 보통주희석당기순이익 | 1,760,338 | 1,760,338 | 3,554,504 | 3,554,504 |

| 가중평균유통보통주식수 | 42,499,062 | 42,499,062 | 42,238,466 | 42,238,466 |

| 전환사채 전환가정 | - | - | 107,843 | 107,843 |

| 희석주당이익 산정을 위한 가중평균유통보통주식수 | 42,499,062 | 42,499,062 | 42,346,309 | 42,346,309 |

| 희석주당이익(원) | 41 | 41 | 84 | 84 |

25. 영업으로부터 창출된 현금

(1) 당분기와 전분기 중 영업으로부터 창출된 현금흐름의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 분기순손익 | 1,760,338 | 3,554,504 |

| 조정: | ||

| 법인세비용 | 303,717 | 432,668 |

| 퇴직급여 | 187,737 | 163,076 |

| 재고자산평가손실 | 410,000 | - |

| 감가상각비 | 168,662 | 117,650 |

| 투자부동산감가상각비 | 6,031 | 6,031 |

| 사용권자산감가상각비 | 210,402 | 174,793 |

| 무형자산상각비 | 82,693 | 69,968 |

| 판매보증비 | (398,176) | - |

| 이자비용 | 41,700 | 35,967 |

| 외화환산손실 | 52,285 | 100,009 |

| 유형자산처분손실 | - | 1 |

| 당기손익-공정가치측정금융상품평가이익 | (12,043) | - |

| 이자수익 | (503,918) | (526,729) |

| 외화환산이익 | (337,322) | (456,581) |

| 복리후생비 | 205 | - |

| 운전자본의 변동: | ||

| 매출채권 | 7,059,608 | 672,756 |

| 계약자산 | 121,050 | 176,000 |

| 계약부채 | (158,014) | |

| 기타유동금융자산 | (43,497) | (53,157) |

| 기타유동자산 | 125,634 | (1,253,399) |

| 재고자산 | (553,042) | 4,682,196 |

| 매입채무 | (4,253,000) | (3,748,894) |

| 기타유동금융부채 | 2,587,609 | 694,206 |

| 기타유동부채 | (518) | (252,351) |

| 순확정급여부채 | (45,388) | 1,229 |

| 영업으로부터 창출된 현금 | 6,812,753 | 4,589,943 |

(2) 당분기와 전분기 중 현금의 유입과 유출이 없는 거래 중 중요한 사항은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 장기차입금 유동성 대체 | - | 70,720 |

| 사용권자산의 인식 | - | 1,136,024 |

| 전환사채의 전환 | - | 1,596,459 |

26. 우발부채 및 약정사항 등

(1) 당분기말 현재 연결회사가 맺고 있는 차입약정은 다음과 같습니다.

| (단위: 천원) |

| 금융기관 | 약정내용 | 한도액 | 사용액 |

|---|---|---|---|

| 기업은행 | 중소기업자금대출 | 1,700,000 | 1,700,000 |

| 무역어음한도대출 | 2,000,000 | - | |

| 하나은행 | 전자외상매출채권담보대출 | 2,300,000 | - |

| 합계 | 6,000,000 | 1,700,000 | |

(2) 당분기말 현재 연결회사가 제공받고 있는 지급보증 내역은 다음과 같습니다.

| (단위: 천원) |

| 제공받는자 | 제공자 | 통화 | 보증금액 | 보증내용 |

|---|---|---|---|---|

| 한국전력공사 등 | 서울보증보험 | KRW | 18,480 | 지급보증 등 |

(3) 당분기말 현재 연결회사가 담보로 제공하고 있는 자산의 내역은 다음과 같습니다

| (단위: 천원) |

| 담보권자 | 담보제공자산 | 채권최고액 | 비고 |

|---|---|---|---|

| 기업은행 | 토지, 건물(*) | 11,900,000 | 차입금 담보 |

(*) 유형자산 및 투자부동산으로 분류된 토지, 건물입니다.

(4) 당분기말 현재 연결회사가 제3자에게 제공한 지급보증은 없습니다.

(5) 당분기말 및 전기말 현재 발생하지 않은 유형자산 취득 약정 사항은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 유형자산 | 3,863,183 | 3,863,183 |

27. 특수관계자와의 거래

(1) 당분기말과 전기말 현재 연결회사의 최상위 지배자는 대표이사 염동현입니다.

(2) 당분기말 현재 특수관계자의 내역은 다음과 같습니다.

| 구 분 | 회사명 |

|---|---|

| 기타특수관계자 | 주주 및 임원 |

(3) 주요 경영진과의 거래

연결회사는 기업 활동의 계획ㆍ운영ㆍ통제에 대하여 중요한 권한과 책임을 가진 이사를 주요 경영진으로 판단하였으며, 당분기와 전분기 중 주요 경영진에 대한 보상을위해 지급한 금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 3개월 | 누적 | 3개월 | 누적 | |

| 급여 | 152,775 | 152,775 |

151,752 |

151,752 |

| 퇴직급여 | 33,042 | 33,042 |

31,086 |

31,086 |

| 합계 | 185,817 | 185,817 |

182,838 |

182,838 |

4. 재무제표

4-1. 재무상태표

|

재무상태표 |

|

제 10 기 1분기말 2025.03.31 현재 |

|

제 9 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 1분기말 |

제 9 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

91,816,274,168 |

96,316,538,329 |

|

현금및현금성자산 |

21,014,845,544 |

51,612,967,544 |

|

단기금융상품 |

43,519,378,355 |

11,925,000,000 |

|

매출채권 |

11,181,958,851 |

16,580,482,203 |

|

계약자산 |

733,800,000 |

854,850,000 |

|

기타유동자산 |

1,143,013,070 |

1,290,906,646 |

|

기타유동금융자산 |

498,200,425 |

470,295,899 |

|

유동재고자산 |

13,725,077,923 |

13,582,036,037 |

|

비유동자산 |

37,912,256,048 |

37,544,754,382 |

|

유형자산 |

25,468,773,187 |

25,499,814,274 |

|

무형자산 |

520,952,994 |

443,606,350 |

|

투자부동산 |

1,184,610,375 |

1,190,641,308 |

|

사용권자산 |

834,799,865 |

951,315,835 |

|

종속기업에 대한 투자자산 |

6,893,031,543 |

6,893,031,543 |

|

당기손익-공정가치측정금융자산 |

1,499,589,579 |

1,055,202,741 |

|

기타비유동자산 |

67,295,180 |

67,500,000 |

|

기타비유동금융자산 |

401,964,000 |

403,839,000 |

|

이연법인세자산 |

1,041,239,325 |

1,039,803,331 |

|

자산총계 |

129,728,530,216 |

133,861,292,711 |

|

부채 |

||

|

유동부채 |

24,450,656,970 |

27,141,349,342 |

|

매입채무 |

6,817,060,711 |

11,353,436,699 |

|

차입금 |

1,700,000,000 |

1,982,880,000 |

|

유동계약부채 |

92,599,566 |

164,646,663 |

|

기타 유동부채 |

108,632,350 |

108,080,170 |

|

기타유동금융부채 |

11,423,303,006 |

6,935,743,570 |

|

리스부채 |

433,517,041 |

442,642,738 |

|

유동충당부채 |

1,058,752,451 |

1,456,928,802 |

|

당기법인세부채 |

2,816,791,845 |

4,696,990,700 |

|

비유동부채 |

731,372,395 |

1,317,427,470 |

|

차입금 |

636,480,000 |

|

|

기타비유동금융부채 |

86,000,000 |

86,000,000 |

|

리스부채 |

397,945,329 |

497,448,403 |

|

복구충당부채 |

87,572,642 |

86,863,659 |

|

비유동 순확정급여부채 |

159,854,424 |

10,635,408 |

|

부채총계 |

25,182,029,365 |

28,458,776,812 |

|

자본 |

||

|

자본금 |

4,386,916,400 |

4,386,916,400 |

|

자본잉여금 |

44,391,225,042 |

44,391,225,042 |

|

기타자본 |

(3,509,954,151) |

(3,509,954,151) |

|

이익잉여금(결손금) |

59,278,313,560 |

60,134,328,608 |

|

자본총계 |

104,546,500,851 |

105,402,515,899 |

|

자본과부채총계 |

129,728,530,216 |

133,861,292,711 |

4-2. 포괄손익계산서

|

포괄손익계산서 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 10 기 1분기 |

제 9 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

14,111,339,657 |

14,111,339,657 |

27,743,657,154 |

27,743,657,154 |

|

매출원가 |

7,528,103,385 |

7,528,103,385 |

20,840,929,747 |

20,840,929,747 |

|

매출총이익 |

6,583,236,272 |

6,583,236,272 |

6,902,727,407 |

6,902,727,407 |

|

판매비와관리비 |

5,168,650,353 |

5,168,650,353 |

4,520,463,705 |

4,520,463,705 |

|

영업이익(손실) |

1,414,585,919 |

1,414,585,919 |

2,382,263,702 |

2,382,263,702 |

|

기타수익 |

34,159,840 |

34,159,840 |

11,284,835 |

11,284,835 |

|

기타비용 |

3,000,002 |

3,000,002 |

3,003,938 |

3,003,938 |

|

금융수익 |

867,729,520 |

867,729,520 |

1,559,399,447 |

1,559,399,447 |

|

금융비용 |

337,930,677 |

337,930,677 |

167,271,769 |

167,271,769 |

|

법인세비용차감전순이익(손실) |

1,975,544,600 |

1,975,544,600 |

3,782,672,277 |

3,782,672,277 |

|

법인세비용(수익) |

276,181,135 |

276,181,135 |

395,289,253 |

395,289,253 |

|

당기순이익(손실) |

1,699,363,465 |

1,699,363,465 |

3,387,383,024 |

3,387,383,024 |

|

기타포괄손익 |

(5,434,793) |

(5,434,793) |

(6,747,178) |

(6,747,178) |

|

당기손익으로 재분류되지 않는항목 |

(5,434,793) |

(5,434,793) |

(6,747,178) |

(6,747,178) |

|

순확정급여부채의 재측정요소 |

(5,434,793) |

(5,434,793) |

(6,747,178) |

(6,747,178) |

|

총포괄이익 |

1,693,928,672 |

1,693,928,672 |

3,380,635,846 |

3,380,635,846 |

|

주당손익 |

||||

|

기본주당이익(손실) (단위 : 원) |

40 |

40 |

80 |

80 |

|

희석주당이익(손실) (단위 : 원) |

40 |

40 |

80 |

80 |

4-3. 자본변동표

|

자본변동표 |

|

제 10 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 9 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||

|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본 |

이익잉여금 |

자본 합계 |

|

|

2024.01.01 (기초자본) |

4,344,615,500 |

37,047,434,427 |

(5,275,403,562) |

43,120,625,991 |

79,237,272,356 |

|

당기순이익(손실) |

3,387,383,024 |

3,387,383,024 |

|||

|

순확정급여부채(자산)의 재측정요소 |

(6,747,178) |

(6,747,178) |

|||

|

소유주에 대한 배분으로 인식된 배당금 |