|

|

대표이사등의확인서명 |

분 기 보 고 서

(제 20 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 15일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 토니모리 |

| 대 표 이 사 : | 김승철 |

| 본 점 소 재 지 : | 서울시 서초구 남부순환로 2557 (서초동, 토니모리빌딩) |

| (전 화) 02-593-3191 | |

| (홈페이지) http://www.tonymoly.com | |

| 작 성 책 임 자 : | (직 책) 본부장 (성 명) 배진형 |

| (전 화) 02-593-3191 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서명 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 9 | - | - | 9 | 1 |

| 합계 | 9 | - | - | 9 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 토니모리'이며, 영문명은 'TONYMOLY CO., LTD'입니다.

3. 설립일자

당사는 2006년 7월 26일에 주식회사 토니모리로 설립되었습니다.

4. 본사의 주소, 전화번호 및 홈페이지

- 주소 : 서울특별시 서초구 남부순환로 2557 (서초동, 토니모리빌딩)

- 전화번호 : 02-593-3191

- 홈페이지 : http://www.tonymoly.com

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 주요사업의 내용 및 향후 추진하려는 신규사업

(1) 주요사업의 내용

당사는 '아름다움을 담다' 라는 의미의 토니모리를 메인 브랜드로 화장품의 제조 및 판매 사업 등을 영위할 목적으로 2006년 설립되었습니다.

판매하고 있는 주요 제품은 화장품이며, 판매 경로는 전국의 로드샵(가맹점), 유통점,신채널(PX, H&B,다이소), 면세점 등 오프라인 채널과 온라인, 수출 입니다.

정관상 영위하는 주요 목적사업은 다음과 같습니다.

|

사 업 목 적 |

비 고 |

|---|---|

|

1. 화장품 도소매업 2. 통신판매업 3. 인터넷판매업 4. 홈쇼핑업 5. 수출입업 및 동대행업 7. 화장품 제조, 매매 및 이와 관련된 서비스 상품의 매매 8. 화장품 국내외 무역업 9. 각종 상품의 위탁 및 수탁매매 대리업 10. 위 각호에 관련된 부대사업 일체 11. 건강기능식품의 제조 및 판매 12. 동물용 의약부외품의 제조 및 판매 13. 음. 식료품 및 음. 식료품 첨가물의 수입, 제조, 가공 및 판매 14. 프라스틱 포장재료의 제조 및 판매 15. 의약품, 원료의약품, 의약외품, 의료용구, 의료기기 등의 제조, 가공, 판매와 소분판매 16. 생활용품의 제조 및 판매 17. 비누 세정 광택제의 제조 및 판매 18. 기타 화학제품의 제조 및 판매 20. 각종 기계(금형포함)의 제조, 가공 및 판매 21. 운동기구 제조 및 판매 22. 위탁 통신판매 및 방문 판매업 23. 자동차 운송 알선 주선업 24. 전국 화물 운송업 25. 소화물 일관 운송업 26. 화물의 수탁알선업 27. 일반창고업 및 보세창고업 28. 각 항에 부대되는 수출.입 및 판매 |

- |

연결 회사로는 화장품 OEM / ODM 전문기업으로 자체 R&I 연구소 센터를 운영하며 자체 상품을 개발하고 있는 주요 종속회사인 메가코스를 포함하여 9개사가 있으며, 모두 비상장 회사입니다.

※ 연결회사 주요사업 현황

| 상호 | 설립일 | 주요사업 내용 | 비고 |

| 토니모리(칭다오)유한공사 | 2015-04-13 | 화장품 판매 | - |

| 심양토리화장품유한공사 | 2016-07-07 | 화장품 판매 | - |

| 메가코스화장품 유한공사 | 2016-01-21 | 화장품 제조 | - |

| ㈜메가코스 | 2017-04-12 | 화장품 제조 | 주요 종속회사 |

| 메가코스화장품(상해)유한공사 | 2016-11-01 | 화장품 도매 | - |

| ㈜토니인베스트먼트 | 2020-04-16 | 신기술사업금융업 | - |

| 스마트2020토니비대면투자조합 | 2020-10-22 | 신기술사업금융업 | - |

| ㈜베이펫 | 2021-01-25 | 반려동물 관련용품 판매 | - |

| ㈜오션 | 2014-06-17 | 반려동물 용품 및 간식 제조, 판매 | - |

7. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2015.07.10 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

2017년 12월 8일 (주)토니모리의 본점소재지를 기존 '서울시 서초구 방배로 180, 토니모리빌딩(방배동)에서 '서울시 서초구 남부순환로 2557(서초동, 토니모리빌딩)으로 이전을 결정하였습니다.

그 외 주요종속회사인 주식회사 메가코스의 본점소재지는 '경기도 안양시 동안구 시민대로327번길 16, 4층(관양동)' 입니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022.03.31 | 정기주총 | 사내이사 김승철 | 사내이사 배진형 | - |

| 2022.03.31 | - | 대표이사 김승철 | - | 대표이사 배해동 |

| 2023.03.31 | 정기주총 | 사외이사 조영제 사외이사 임 현 |

사내이사 배해동 사외이사 주영섭 |

사외이사 이길동 |

| 2024.03.29 | 정기주총 | 사외이사 권오상 사외이사 서승원 |

- | 사외이사 주영섭 |

| 2025.03.28 | 정기주총 | - | 사내이사 배진형 사내이사 김승철 |

- |

| 2025.03.31 | - | - | 대표이사 김승철 | - |

다. 최대주주의 변동

당사는 최근 5사업연도 및 공시제출기준일 현재 해당사항이 없습니다.

라. 상호의 변경

당사는 최근 5사업연도 및 공시제출기준일 현재 해당사항이 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 최근 5사업연도 및 공시제출기준일 현재 해당사항이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

(1) 당사는 온라인 비즈니스 확대를 위해 개인사업 형태로 운영되던 이토니모리코리아를 2015년 3월 31일 영업양수한 바 있습니다. 해당 영업양수도의 상세내역은 아래와 같습니다.

| [영업양수도 내역] |

| 양도인 |

관계 |

영업양수도 내역 |

|||

|---|---|---|---|---|---|

|

목적물 |

양수도목적 |

양수도일자 |

양수도가액 |

||

|

배해동 |

최대주주 |

이토니모리코리아 |

온라인 비즈니스 확대 |

2015.03.31 |

15.3억원 |

(2) 2017년 4월 물적분할한 메가코스(존속법인)와 메가코스제조(피합병법인, 구.메가코스)는 동일 사업군 통합을 통한 화장품제조사업 경쟁력 강화와 중복투자 요인 제거를 통한 경영 효율성 제고를 위해 2017년 6월에 합병(메가코스:메가코스제조=1:0)하였습니다.

(3) 주요 종속회사인 ㈜메가코스는 2022년 7월 22일 이사회결의에 의거, 2022년 8월31일 ㈜메가코스바이오를 흡수 합병하였습니다. 합병회사인 ㈜메가코스와 피합병회사인 ㈜메가코스바이오는 ㈜토니모리가 발행주식 100%를 보유하고 있는 자회사들로, 합병 시 신주를 발행하지 않는 무증자합병 방식으로 합병을 진행하였습니다.

자세한 사항은 'III. 재무에 관한 사항 중 8. 기타 재무에 관한 사항을 참조하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 최근 5사업연도 및 공시제출기준일 현재 해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

|

연 도 |

내 용 |

|---|---|

|

2006년 07월 |

㈜토니모리 회사 설립(대표이사 정수찬) |

|

2006년 10월 |

TONYMOLY 화장품 출시(기초 기능성 제품 등 1,000여 품목) |

|

2006년 11월 |

토니모리 1호점 매장 OPEN |

|

2011년 11월 |

방배동 신사옥 이전 |

|

2013년 01월 |

대한민국 대표 우수기업 인증 |

|

2013년 05월 |

한국경영학회 2013 최우수 경영대상 시상 '창의적신제품개발부문' 대상수상 |

|

2015년 02월 |

대표이사 배해동 회장 선임 |

| 2015년 03월 | 이토니모리코리아 영업양수도 계약 - 온라인 비즈니스 확대 |

| 2015년 04월 | 토니모리 청도법인 출자 |

| 2015년 07월 | 유가증권시장(KOSPI) 상장 |

| 2017년 05월 | 메가코스 화성 공장 완공 |

| 2017년 09월 | 독일 두글라스 450개 전 매장 동시 입점 |

| 2017년 12월 | 본점소재지 이전(서울 서초구 남부순환로 2557) |

| 2017년 11월 | 미국 온라인몰 'AMAZON' 정식 입점 |

| 2018년 01월 | (주)에이투젠 지분 인수 |

| 2018년 11월 | '모스키노'콜라보레이션 제품 홈쇼핑 론칭 |

| 2019년 05월 | '컨시크' 브랜드 홈쇼핑 론칭 |

| 2020년 04월 | (주)토니인베스트먼트 설립 |

| 2020년 07월 | (주)토니인베스트먼트 여신전문금융업(신기술사업금융업) 등록 |

| 2021년 03월 | 제10회 이베이 수출스타 'G마켓 글로벌부문 특별상' 수상 |

| 2021년 04월 | (주)오션 지분 인수 |

| 2021년 04월 | 국내 최초 비건 아이라이너 '백젤 아이라이너Z' 출시 |

| 2021년 04월 | '오늘 하루 착한 습관 하셨나요?' # 오하착 캠페인 전개 |

| 2021년 09월 | 화장품 업계최초 무라벨 비건 토너 '원더 비건 라벨 세라마이드 모찌 진정 토너' 출시 |

| 2021년 10월 | 주주배정후 실권주일반공모 유상증자 결정 |

| 2021년 10월 | (주)오션에 (주)베이펫 지분 100% 양도 |

| 2021년 12월 | 국내 최대 H&B 스토어 올리브영에 토니모리의 베스트셀러인 '원더 라인’2종 입점 |

| 2022년 01월 | 2021 '오하착 캠페인' 앤어워드 위너 (화장품 부문) 수상 |

| 2022년 03월 | 저자극 기능성 새치 염색샴푸 '튠나인 내추럴 체인지 컬러샴푸' 출시 |

| 2022년 06월 | 2022 사회공헌부문 여성가족부장관상 수상 |

| 2022년 07월 | (주)메가코스가 (주)메가코스바이오를 흡수 합병 |

| 2022년 09월 | (주)에이투젠 지분 매각 |

| 2023년 01월 | 겟잇틴트 워터풀 버터 5종 출시 |

| 2023년 02월 | 미국 TARGET 1,500개 오프라인 매장, 온라인몰 동시 입점 |

| 2023년 02월 | 일본 5대종합상사 '이토추' 중장기 공급계약 체결 |

| 2023년 06월 | 2023 '상반기 글로우픽 어워드' 4관왕 달성 |

| 2023년 09월 | 일본 오프라인 유통채널 입점 시작 ( 돈키호테, @cosme, patty's, 도큐핸즈) |

| 2023년 12월 | 레페리 'Korea YouTuber's Awards' 립틴트 부문 상위1% - 겟잇틴트 워터풀 버터 |

| 2024년 01월 | PX 군마트 입점 ( BIOEX 셀펩타이드 3종세트, 더그린티 트루바이옴 수분올인원 포맨) |

| 2024년 02월 | 올리브영 오프라인 421개 매장 입점( 겟잇틴트 워터풀버터 10SKU) |

| 2024년 04월 | 다이소 '본셉(BONCEPT)'브랜드 런칭 |

| 2024년 09월 | 멕시코 월마트(Walmart) 450개 매장 입점 |

| 2024년 12월 | '겟잇틴트 워터풀 버터' 제6회 코리아 유튜브 뷰티 어워드 2024, 1위 수상 |

3. 자본금 변동사항

자본금 변동추이

| (기준일: 2025년 3월 31일) | (단위 : 원, 주) |

| 종류 | 구분 | 20기 1분기 (당분기말) |

19기 (2024년말) |

18기 (2023년말) |

17기 (2022년말) |

16기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 24,054,799 | 24,054,799 | 24,054,799 | 24,054,799 | 24,054,799 |

| 액면금액 | 200 | 200 | 200 | 200 | 200 | |

| 자본금 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 |

주1) 당사는 2021년 6~7월 제 2회차 BW 조기상환 행사(4회)에 따른 추가 상장과

2021.10.08일 이사회 결의를 통해 유상증자( 5,671,078주 발행) 를 실시함에 따라

자본금이 증가하여 48.1억원 입니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 24,054,799 | - | 24,054,799 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 24,054,799 | - | 24,054,799 | - | |

| Ⅴ. 자기주식수 | 152,148 | - | 152,148 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 23,902,651 | - | 23,902,651 | - | |

| Ⅶ. 자기주식 보유비율 | 0.63 | - | 0.63 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 150,000 | - | - | - | 150,000 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 150,000 | - | - | - | 150,000 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 2,148 | - | - | - | 2,148 | 무상증자 단주취득 |

||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 152,148 | - | - | - | 152,148 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(*) 2016년 11월 21일 무상증자에 따른 단수주 취득으로 자기주식 2,148주 증가

5. 정관에 관한 사항

당사는 2024년 3월 29일에 개최한 제18기 정기주주총회에서 정관이 최신 개정되었으며, 최근 3사업연도 및 작성기준일 이후 보고서 제출일 현재까지 변경된 정관 이력은 다음과 같습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024.03.29 | 제18기 정기주주총회 | 1. 제4조 (공고방법) 2. 제47조 (이익배당) |

1. 대표도메인 변경 2. 배당제도 개선을 위하여 배당기준일을 정기주주총회 의결권 행사기준일과 다른 날로 정할 수 있도록 개정 |

[사업목적 현황]

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 화장품 도소매업 | 영위 |

| 2 | 통신판매업 | 영위 |

| 3 | 인터넷판매업 | 영위 |

| 4 | 홈쇼핑업 | 영위 |

| 5 | 수출입업 및 동대행업 | 영위 |

| 6 | 부동산임대업 | 영위 |

| 7 | 화장품 제조, 매매 및 이와 관련된 서비스 상품의 매매 | 영위 |

| 8 | 화장품 국내외 무역업 | 영위 |

| 9 | 각종 상품의 위탁 및 수탁매매 대리업 | 영위 |

| 10 | 위 각호에 관련된 부대사업 일체 | 영위 |

| 11 | 건강기능식품의 제조 및 판매 | 영위 |

| 12 | 동물용 의약부외품의 제조 및 판매 | 영위 |

| 13 | 음. 식료품 및 음. 식료품 첨가물의 수입, 제조, 가공 및 판매 | 영위 |

| 14 | 프라스틱 포장재료의 제조 및 판매 | 영위 |

| 15 | 의약품, 원료의약품, 의약외품, 의료용구, 의료기기 등의 제조,가공, 판매와 소분판매 |

영위 |

| 16 | 생활용품의 제조 및 판매 | 영위 |

| 17 | 비누 세정 광택제의 제조 및 판매 | 영위 |

| 18 | 기타 화학제품의 제조 및 판매 | 영위 |

| 19 | 기술조사연구 및 기술개발연구의 용역과 기술의 제공 | 영위 |

| 20 | 각종 기계(금형포함)의 제조, 가공 및 판매 | 영위 |

| 21 | 운동기구 제조 및 판매 | 미영위 |

| 22 | 위탁 통신판매 및 방문 판매업 | 영위 |

| 23 | 자동차 운송 알선 주선업 | 영위 |

| 24 | 전국 화물 운송업 | 영위 |

| 25 | 소화물 일관 운송업 | 영위 |

| 26 | 화물의 수탁알선업 | 영위 |

| 27 | 일반창고업 및 보세창고업 | 영위 |

| 28 | 각 항에 부대되는 수출·입 및 판매 | 영위 |

II. 사업의 내용

1. (제조서비스업)사업의 개요

당사는 2006년 설립된 화장품 브랜드샵 전문기업으로, 'Be uncommon' 이라는 브랜드 아이덴티티를 확립하고 다양한 연령층을 타겟으로 한 기초 및 색조 화장품 판매를

주요 사업으로 영위하고 있습니다.

당사는 공시서류작성기준일 현재 (주)토니모리와 9개의 연결회사를 통해 화장품, 반려동물 간식의 제조 및 판매와 토니인베스트먼트를 통한 신기술사업금융업을 영위하고 있습니다. 화장품 부문에서는 대표 브랜드인 '토니모리'와 2021년 런칭한 클린뷰티 브랜드 '튠나인' 이 있으며, 토니모리의 제품의 생산 개발에 있어 주요 종속회사인

(주)메가코스와 관계사인 (주)태성산업과의 협업을 통해 시장 트렌드에 발빠르게 대응하고 있습니다.

반려동물 간식부문은 당사가 2021년 4월 반려동물 간식 제조, 유통 회사인 (주)오션을 인수하면서 신규사업으로 진출한 분야입니다. ㈜오션은 2014년 설립된 반려동물 사료, 간식, 위생용품 등 반려산업과 연관된 제품의 제조 및 유통회사로서 HACCP 인증 제조시설을 보유하여 자체 브랜드 및 OEM/ODM 사업으로 국내외 다수의 업체들에게 제품을 공급하고 있습니다. 주 고객층이 화장품과 같은 20~40대 여성인 점을활용하여 토니모리와의 시너지 효과를 기대하고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. (제조서비스업)주요 제품 및 서비스"부터 "7. (제조서비스업)기타 참고사항"과 "1.(금융업)사업의 개요"부터 5. (금융업)재무건전성 등 기타 참고사항" 까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

당사의 사업부문별 주요 사업의 내용은 다음과 같습니다.

| 사업부문 | 주요사업영역 | 대상회사 | 비고 |

| 제조/ 도소매 | 화장품 유통 및 판매 | 토니모리 | - |

| 토니모리(칭다오)유한공사 | - | ||

| 심양토리화장품유한공사 | - | ||

| 화장품 제조 및 판매 | (주)메가코스 | 주요 종속회사 | |

| 메가코스화장품 유한공사 | - | ||

| 메가코스화장품(상해)유한공사 | - | ||

| 반려동물 간식 제조 및 판매 | (주)베이펫 | - | |

| (주)오션 | - | ||

| 신기술사업금융업 |

유망 벤처기업 발굴 및 투자 |

토니인베스트먼트 | - |

| 스마트2020토니비대면투자조합 | - |

2. (제조서비스업)주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원/연결기준) |

|

매출유형 |

사업부문 | 주요 상품 라인 | 용도 | 제20기 1분기 | |

|

매출액 |

비율(%) |

||||

| 제 상 품 |

화장품 사업부문 |

본셉, 바이오EX, 골드24K, 기미야, 레드레티놀 * OEM/ODM 방식: 더파운더즈 아누아 어성초 토너 외 |

세안, 보습 | 37,552 | 76.7 |

| 더쇼킹, 퍼펙트아이즈,백젤라이너, 겟잇틴트 * OEM/ODM 방식: 헤이미쉬 모링가 세라마이드 비비크림 외 |

메이크업 | 10,672 | 21.8 | ||

| 튠나인, 아베뜨, 샤이니풋 | 바디케어, 방향 등 | 2,956 | 6.0 | ||

| 반려동물 | 캣찹,바이독 건강동결, 마시꾸냥 | 반려동물 용품, 푸드 | 1,813 | 3.7 | |

| 기타 | 연결조정 | 부문간 내부거래 제거 등 | -4,644 | -9.5 | |

| 합계 | 48,349 | 98.8 | |||

나. 주요 제품 등의 가격변동추이 및 가격변동원인

(1) 가격변동추이

| (단위 : 원) |

| 품목 | 제20기 1분기 | 제19기 | 제18기 | |

|---|---|---|---|---|

| 화장품 | 바이오이엑스 셀펩타이드크림 | 58,000 | 58,000 | 58,000 |

| 백젤아이라이너 | 9,500 | 9,500 | 9,500 | |

| 원더세라마이드모찌토너(*1) | 17,000 | 15,000 | 15,000 | |

| 퍼펙트립스쇼킹립 | 15,000 | 15,000 | 13,000 | |

| 투엑스퍼스트에센스 | 35,000 | 35,000 | 35,000 | |

주1) 상기 제품 가격은 소비자가격 기준입니다.

*1) 원더세라마이드모찌토너는 원부자재 인상 등으로 소비자가 인상 하였습니다.

3. (제조서비스업)원재료 및 생산설비

가. 주요 원재료 등의 현황

(1) 주요원재료 가격변동추이

| (단위 : 원) |

| 구분/ 단위(kg) | 제20기 1분기 | 제19기 | 제18기 | |

|---|---|---|---|---|

| 화장품 사업부문 | Glycerine | 1,350 | 1,142 | 1,167 |

| 알로에잎수 | 890 | 890 | 900 | |

| PETROLATUM | 5,900 | 5,900 | 6,446 | |

|

반려동물 간식 사업부문 |

닭고기 | 2,700 | 2,929 | 5,334 |

| 참치 | 2,400 | 2,400 | 2,500 | |

| 용기 | 220 | 220 | 220 | |

(2) 가격변동원인

화장품 원재료의 가격은 각 카테고리별 제품 포지셔닝과 경쟁업체의 제품 소비자가를 고려하여 가격을 책정하고 있으며 원료, 재료비 상승으로 가격이 상시 변동 할 수 있습니다. 반려동물 간식 원재료 가격 또한 시장의 수요와 공급 원리에 따라 가격이 상시 변동 가능합니다.

(3) 매입현황

| (단위 : 연결기준/ 백만원) |

| 구분 | 유형 | 품목 | 용도 | 주요매입처 | 제20기 1분기 |

|---|---|---|---|---|---|

| 화장품 사업부문 |

원재료 | 어성초추출물,Glycerine,알로에잎수,PETROLATUM 등 | 각종 화장품 원료 | 아이씨바이오, 이와이티, 칼딕코리아 주식회사, 지웨이코스메틱, 엔비티, 미존 등 | 5,441 |

| 부재료 | 용기, 캡, 단상자 등 | 보조재 | (주)태성산업,주식회사 이화토탈패키징, 주식회사 와이낫, 다우리 등 |

11,057 | |

|

반려동물간식사업부문 |

원재료 | 명태, 연어, 오리 등 | 간식 원료 |

(주)그린푸드,(주) 에이티바이오 |

739 |

| 부재료 | 원형용기, 포장지 등 | 보조재 |

주식회사 한양패키지, (주) 새롬 등 |

146 | |

| 합 계 | 17,383 | ||||

나. 생산 및 설비에 관한 사항

(1) 생산능력

| (단위 : 천개,kg) |

| 사업부문 | 품 목 | 사업소 | 제20기 1분기 | 제19기 | 제18기 |

|---|---|---|---|---|---|

| 화장품제조 | 기 초 | 메가코스 | 19,233 | 68,946 | 55,435 |

| 색 조 | 8,779 | 30,278 | 22,253 | ||

| 반려동물 간식제조 |

동결건조 | 오션 | 8,400 | 33,600 | 33,600 |

| 제습건조 | 13,200 | 52,800 | 52,800 | ||

| 멸균제품 | 39,300 | 157,200 | 157,200 |

※ 상기 실적은 미가동 설비 제외 기준입니다.

※ 산출 근거 : 메가코스- 평균 근무시간 10시간 기준, 근무일수 20일 기준

오션-평균 근무시간 8시간 기준, 근무일수 22일 기준

※ 생산능력은 시간당 한 제품을 계속적으로 생산했을때를 기준으로 근무시간과 근무일수를 곱하여 산출한것으로, ODM/OEM의 특성상 작업전환 및 인적요인 배치 등의 영향으로 실제 생산능력과는 차이를 보일수 있습니다.

(2) 생산실적 및 가동율

| (단위 : 천개,kg) |

| 사업부문 | 품 목 | 사업소 | 제20기 1분기 | 제19기 | 제18기 | |||

|---|---|---|---|---|---|---|---|---|

| 생산실적 | 가동률 | 생산실적 | 가동률 | 생산실적 | 가동률 | |||

| 화장품제조 | 기 초 | 메가코스 | 13,290 | 69% | 44,350 | 64% | 24,950 | 45% |

| 색 조 | 6,400 | 73% | 20,506 | 68% | 12,695 | 57% | ||

|

반려동물 |

동결건조 | 오션 | 8,405 | 100% | 24,148 | 72% | 39,008 | 116% |

| 제습건조 | 2,386 | 18% | 3,346 | 6% | 5,725 | 11% | ||

| 멸균제품 | 30,657 | 78% | 87,627 | 56% | 52,360 | 33% | ||

※ 상기 실적은 미가동 설비 제외 기준입니다.

※ 내용물 반제품 제조는 대부분 내부에서 생산하고 있으며 상기의 생산실적은 외주제품생산실적을 제외한 내부제품생산실적 기준입니다.

(3) 생산설비의 현황 등

1) 주요 사업장 현황

| 사업장 | 주소 | 비고 |

| 본사 | 서울특별시 서초구 남부순환로 2557 토니모리 빌딩 | (주)토니모리 |

| 본사 | 경기도 안양시 동안구 시민대로 327번길 16, 4층 | (주)메가코스 |

| 제조공장 | 경기도 화성시 마도면 청원산단5길 37 | |

| 제조공장 | 경기도 평택시 청북읍 드림산단6로 53 | |

| 본사 | 경기도 남양주시 진접읍 경복대로바람골길 42-157 본사동2층 | (주)오션 |

| 제조공장 | 경기도 남양주시 진접읍 경복대로바람골길 42-157 제조동2층 | |

| 본사 | 서울특별시 강남구 테헤란로 518 4층 | (주)토니인베스트먼트 |

2) 주요 생산설비 현황

| (단위 : 천원) |

| 사업소 | 구 분 | 소유형태 | 소재지 | 기 초 | 증 가 | 감 소 | 감가상각비 | 기말 |

|---|---|---|---|---|---|---|---|---|

| 메가코스 | 토지 | 자가 | 경기화성 | 17,744,029 | - | - | - | 17,744,029 |

| 건물 | 자가 | 경기화성 | 10,400,351 | - | - | 75,715 | 10,324,636 | |

| 공기구비품 | 자가 | 경기화성/안양 | 340,075 | 26,945 | - | 23,431 | 343,589 | |

| 시설장치 | 자가 | 경기화성/안양 | 167,724 | - | - | 25,202 | 142,522 | |

| 기계장치 | 자가 | 경기화성 | 2,855,811 | 20,400 | - | 199,898 | 2,676,313 | |

| 차량운반구 | 자가 | 경기화성 | 2,636 | - | - | 188 | 2,448 | |

| 건설중인자산 | 자가 | 경기화성/평택 | 206,000 | 20,400 | - | - | 226,400 | |

| 합 계 | 31,716,627 | 67,745 | - | 324,434 | 31,459,938 | |||

| 오션 | 토지 | 자가 | 경기 남양주 | 2,062,641 | - | - | - | 2,062,641 |

| 건물 | 자가 | 경기 남양주 | 5,194,561 | - | - | 149,623 | 5,044,938 | |

| 기계장치 | 자가 | 경기 남양주 | 1,690,284 | 54,950 | - | 339,308 | 1,405,926 | |

| 차량운반구 | 자가 | 경기 남양주 | 3 | - | - | - | 3 | |

| 비품 | 자가 | 경기 남양주 | 37,907 | - | - | 20,244 | 17,662 | |

| 시설장치 | 자가 | 경기 남양주 | 121,595 | - | - | 23,618 | 97,976 | |

| 건설중인자산 | 자가 | 경기 남양주 | - | - | - | - | - | |

| 합 계 | 9,106,991 | 54,950 | - | 532,793 | 8,629,146 | |||

3) 최근 3사업연도 중 변동사항

최근 3사업연도 중 중요한 변동사항 없습니다.

4) 설비의 신설 매입계획 등

| (단위 : 백만원) |

| 대상회사 | 구분 | 투자대상 자산 | 투자효과 | 총투자액 | 기투자액 | 향후투자액 | 비고 |

| (주)메가코스 | 설비증대 | 기계장치 외 | 생산CAPA 및 생산성 확대 | 2,158 | 1,040 | 1,118 | 24.1Q~25.1Q |

주1) 상기 향후 투자액은 작성기준일 현재 계획 기준이며, 향후 사업 여건에 따라 조정될 수 있습니다.

4. (제조서비스업)매출 및 수주상황

가. 매출실적

| (단위 : 백만원/ 연결기준) |

|

품 목 |

제 20기 1분기 | 제 19기 | 제 18기 | |

|---|---|---|---|---|

|

제상품매출 |

수 출 |

10,984 | 40,733 | 36,129 |

|

내 수 |

37,365 | 133,317 | 110,047 | |

|

소 계 |

48,349 | 174,050 | 146,176 | |

|

금 융 |

수 출 |

- | - | - |

|

내 수 |

588 | 2,946 | 4,915 | |

|

합 계 |

588 | 2,946 | 4,915 | |

|

합 계 |

수 출 |

10,984 | 40,733 | 36,129 |

|

내 수 |

37,953 | 136,263 | 114,963 | |

|

합 계 |

48,937 | 176,996 | 151,092 | |

나. 판매경로 및 판매방법

(1) 판매경로

당사의 판매 경로는 로드샵(가맹점 및 직영점), 유통점, 면세점, 온라인, 신채널(PX, H&B, 다이소), 수출로 구분될 수 있습니다.

(2) 판매방법

|

구분 |

내 용 |

|

|---|---|---|

|

로드샵 |

가맹 |

가맹 계약에 따라 가맹본부는 해당 가맹점에게 제품, 인테리어 메뉴얼, |

|

직영 |

자사의 부담으로 개설된 매장으로 외부 용역 업체에서 선발된 판매 직원들을 |

|

|

유통점 |

마트 매장 |

대형마트, 백화점 등 대형 유통 업체에 입점 |

|

면세점 |

관세법이 적용되는 보세판매장에 입점하여 최종소비자에게 판매 |

|

| 수출 |

수출대행 |

거래처간 계약을 통해 일정 공급률에 따른 물품 공급 |

| 온라인 |

자사몰 오픈마켓, |

자사쇼핑몰, 네이버, 오픈마켓( 11번가, 옥션, G마켓등), 소셜커머스(쿠팡) 버티컬커머스(지그재그, 에이블리, 뷰티컬리, 무신사) 등에 입점, |

|

신채널 |

PX H&B |

PX 군마트( 영내외 매장, 온라인 와몰, 자운대) 입점 H&B(롭스플러스, 올리브영, 시코르) 다이소 (다이소 온라인몰, 오프라인 매장) |

(3) 판매전략

|

구분 |

내 용 |

|---|---|

|

마케팅전략 |

다양한 미디어 노출을 통한 브랜드 인지도 제고 |

| 채널전략 | 주요 타겟층과의 접근성이 높은 채널 넓은 고객층을 확보하고 다양한 소비자에게 브랜드를 노출할수 있는 채널 소비자와 소통을 강화하고 충성 고객을 확보할수 있는 채널 |

|

매장전략 |

시내 핵심상권 대규모 역사내 A급 입지 대학가 및 역세권 20~30대 여성의 유동이 많은 소규모 지역상권 활성화 되어 있는 지역 재래시장 상권의 A급 입지 |

(4) 주요 매출처의 매출 비중

| (단위 : 백만원) |

| 구 분 | 제20기 1분기 | 제19기 | 제18기 | |||

| 매출액 | 비중(%) | 매출액 | 비중(%) | 매출액 | 비중(%) | |

| 직영점 및 가맹점 | 16,758 | 34.24 | 56,402 | 31.87 | 48,876 | 32.35 |

| 유통매장 | 4,992 | 10.20 | 22,045 | 12.46 | 24,546 | 16.25 |

| 면세점 | 4,497 | 9.19 | 18,765 | 10.60 | 12,982 | 8.59 |

| 수출 | 10,984 | 22.45 | 40,733 | 23.01 | 36,129 | 23.91 |

| 온라인 | 6,036 | 12.33 | 24,306 | 13.73 | 22,491 | 14.89 |

| 신채널 | 5,069 | 10.36 | 11,763 | 6.65 | 900 | 0.60 |

| 기타 | 601 | 1.23 | 2,982 | 1.68 | 5,168 | 3.42 |

| 총합계 | 48,937 | 100.00 | 176,996 | 100.00 | 151,092 | 100.00 |

※ 당사의 제품은 매장에서 필요시 단기로 발주하고 매장으로 직접 배송된 제품이 매장에서 최종 소비자에게 판매되는 형태로써 수주의 성격을 띄지 않습니다. 따라서 현재 수주현황은 해당사항 없습니다.

5. (제조서비스업)위험관리 및 파생거래

가. 자본위험관리

연결회사의 자본위험관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율, 순차입금비율 등의 재무 비율을 매월 모니터링하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

당기말과 전기말 현재 부채비율, 순차입금비율은 다음과 같습니다.

| (단위 : 천원, %) |

| 구 분 | 당 기 | 전 기 |

|---|---|---|

| 부 채 (A) | 107,102,482 | 93,929,368 |

| 자 본 (B) | 115,713,727 | 116,840,359 |

| 현금및현금성자산 및 유동성 금융기관예치금 (C) |

19,900,991 | 22,902,680 |

| 차입금 (D) | 55,164,496 | 51,879,230 |

| 부채비율 (A/B) | 92.55% | 80.39% |

| 순차입금비율 (D-C)/B | 30.47% | 24.80% |

나. 금융위험관리

연결회사는 여러 활동으로 인하여 시장위험 (외환위험, 가격위험, 현금흐름 및 공정가치 이자율 위험), 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결회사의 전반적인 위험관리는 연결회사의 재무성과에 잠재적으로 불리할수 있는 효과를 최소화하는데 중점을 두고 있습니다.

연결회사의 위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다.

다. 파생상품부채

- 공시서류작성기준일 현재 해당사항이 없습니다.

6. (제조서비스업)주요계약 및 연구개발활동

가. 주요계약

보고서 작성기준일 기준으로 현재 회사의 재무상태에 중요한 영향을 미치는 주요

계약은 없습니다.

나. 연구개발활동

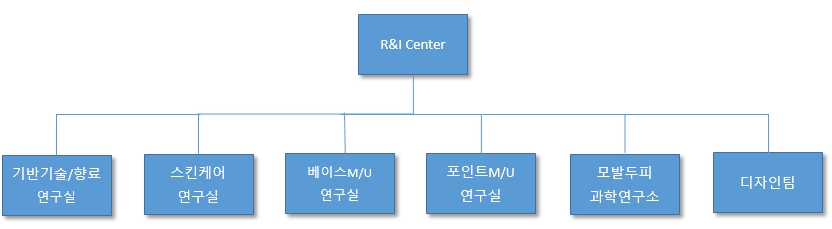

(1) 메가코스

1) 연구개발 담당조직

(주)메가코스는 2016년 11월 25일 연구소를 설립하였습니다. 이를 통해 원가 절감과 제품 개발 등 당사의 Think Tank 역할을 담당할 예정입니다. 당사의 연구소는 스킨케어, 메이크업, 디자인 및 기반기술/ 향료 연구실로 구분되어 있으며 히트 가능성이 높은 특화 및 프리미엄 제품 개발을 진행 중입니다.

| [연구개발 조직 현황] |

|

|

연구소 조직도 |

2) 연구개발비용

| (단위 : 백만원) |

|

구 분 |

제20기 1분기 | 제19기 | 제18기 |

|---|---|---|---|

|

원 재 료 인 건 비 제 조 경 비 |

13 608 258 |

73 1,995 969 |

68 1,541 761 |

|

합 계 |

879 | 3,037 | 2,369 |

|

자 산 계 상 비 용 계 상 |

- 879 |

- 3,037 |

- 2,369 |

| 합 계 | 879 | 3,037 | 2,369 |

|

연구개발비/매출액 비율 |

1.80% | 1.72% | 1.57% |

주1) 연구개발비 / 매출액 비율은 연결재무제표를 기준으로 작성되었습니다.

3) 연구개발 실적

(주)메가코스 연구소는 2015년 1월 15일 기업부설연구소 인증을 받으며, 기능성 기초 화장품과 메이크업 화장품 개발에 있어 핵심 기술을 보유한 기업입니다. 주요 개발 제품으로는 토니모리의 바이오EX, 투엑스알 콜라겐, 골드24K 라인 등이 있습니다. 최근에는 당사가 다이소에 런칭한 '본셉 (Boncept)' 브랜드를 통해 기초 및 색조 화장품을 선보였으며, 합리적인 가격과 우수한 품질로 소비자들에게 많은 사랑을 받고 있습니다.

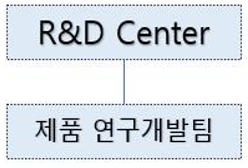

(2) 오션

1) 연구개발 담당조직

(주)오션은 2020년 1월 2일 기업부설연구소를 설립하였습니다. 반려동물을 위한 휴먼 그레이드(Human Grade)의 프리미엄 제품을 개발하여 수입산에 의존하던 국내 반려동물시장을 활성화하고, 건강하고 좋은 원료로 반려인과 반려동물의 만족을 이끌어내고자 합니다. 현재 R&D 센터에서는 신제품 개발 업무, 기존 제품 개선(품질 및 원가), 공정 개선의업무를 진행하고 있습니다.

| [연구개발 조직 현황] |

|

|

오션 조직도 |

2) 연구개발비용

| (단위 : 백만원) |

|

구 분 |

제20기 1분기 | 제19기 | 제18기 |

|---|---|---|---|

|

원 재 료 인 건 비 |

1 42 - |

39 96 - |

48 91 - |

|

합 계 |

42 | 135 | 139 |

|

자 산 계 상 비 용 계 상 |

- 42 |

- 135 |

- 139 |

| 합 계 | 42 | 135 | 139 |

|

연구개발비/매출액 비율 |

0.09% | 0.08% | 0.09% |

주1) 연구개발비 / 매출액 비율은 연결재무제표를 기준으로 작성되었습니다.

3) 연구개발 실적

㈜오션의 개발기술의 독창성 및 차별성을 위해 버섯을 주 원료로 하여 반려동물의 뼈 건강 및 구강건강에 도움을 주는 기능성 원료를 배합하여 만든 식물성 영양껌에 대한 특허를 출원을 신청 하였고, "버섯 을 이용한 구강건강에 도움을 줄 수 있는 반려동물용 기능성 식물영양껌 및 그 제조방법(Functional vegetable dental chew for companion animal and Manufacturing method of the Functional vegetable dental chew)" 특허출원을 완료 하였습니다. 특허를 활용하기 위해 현재 판매되고 있는 식물성 비건껌에 대한 고객니즈와 시장성을 검토 중에 있습니다.

7. (제조서비스업)기타 참고사항

가. 업계 현황 및 전망

(1) 산업의 특성

1) 화장품 및 화장품 산업의 정의

화장품의 정의는 인체를 청결ㆍ미화하여 매력을 더하고 용모를 밝게 변화시키거나 피부·모발의 건강을 유지 또는 증진하기 사용되는 물품으로써 인체에 대한 작용이 경미한 것을 의미합니다.(화장품법 제2조) 다만,「약사법」제2조제4호의 의약품에 해당하는 물품은 제외합니다.

화장품산업이란 화장품을 제조, 수입, 판매하는 산업을 말합니다. 인류역사와 함께 발전해 왔으며 향후에도 지속적으로 발전이 가능한 문화산업으로서 이미지추구와 브랜드가치에 따라 가치가 극대화되는 고부가가치 산업입니다. 또한 국가브랜드 이미지 개선에 기여할 수 있는 산업이며, 미래의 국가 경제 발전을 견인할 성장 동력산업이라고 할 수 있습니다. 해당 산업의 성장촉진 요인은 다음과 같습니다.

|

정치ㆍ경제적 |

■ 과거 획일적 권위적 지배체제에서 억압되었던 자기표현의 욕구 분출 - 미니멀리즘(획일화, 간소화 대변)이 퇴조하고 맥시멀리즘(다양성, 개성 강조) 도래 ■ 전통 제조산업이 성장한계와 다원화 사회로의 진전 - 전통 제조산업의 한계 극복 - 민주화ㆍ개방화ㆍ지방화가 급진전 |

|

사회ㆍ문화적 측면 |

■ 가치인식의 변화와 생활문화 환경의 급격한 변화 - 여성권한과 경제적 강화로 여성중심의 소비시장으로 인식되었던 뷰티관련 산업이 급팽창 ■ 사회적 환경구조의 변화와 다양한 욕구변화 - 고령화사회 도래로 안티에이징 욕구 강화와 여가문화 일상화 - N세대, 독신세대, 맞벌이 세대 증가 및 소비자 권한 강화 |

|

산업ㆍ기술적 측면 |

■ 대량생산시스템이 대량맞춤시스템으로 변화 - 개성추구의 차별화 욕구가 뷰티지향적 욕구에 적극 부응 - 대량 맞춤화 체제의 적극적 도입 ■ 지속적인 정보디지털, 바이오 등의 신기술 과학혁명 - 산업의 융복합화, 산업구조의 개편이 일상화 - 상품의 패키지화 및 기능화로 신상품이 지속적으로 창출 |

|

국제ㆍ세계사적 측면 |

■ 서양 및 선진국 중심의 유행과 세계질서 기조 퇴보 - 화장에 대한 개념이 서구적 사고의 색조화장 중심에서 동양적 사고의 기능화장으로 전환 - 뷰티에 대한 개념도 서구의 이미지 중심적 가치에서 동양의 아시아적균형가치가 새로운 관심으로 부각 - 글로벌화에 대한 반감 가속화 기계에 대한 인간소외감 증폭 |

2) 화장품의 유형분류

화장품은 화장품법에 의거하여 화장품 포장에 세부 유형별로 구분하여 기재ㆍ표시하여야 하며, 이에 따른 유형은 다음과 같습니다.

|

구 분 |

세부 유형 |

|---|---|

|

영ㆍ유아용 제품류 |

만 3세 이하 영유아용 샴푸, 린스, 로션, 크림, 오일, 인체 세정용 제품, 목욕용 제품 |

|

목욕용 제품류 |

목욕용 오일ㆍ정제ㆍ캡슐, 목욕용 소금류, 버블배스, 그 밖의 |

|

인체 세정용 제품류 |

폼 클렌저, 바디 클렌저, 액체 비누, 화장 비누(고체 형태의 세안용 비누),외음부 세정제, 물휴지(단, 식당에서 손을 닦는 용도나 장례식장, 의료기관에서 시체를 닦는 용도로 사용되는 물휴지는 제외),그 밖의 인체 세정용 제품류 |

|

눈 화장용 제품류 |

아이브로 펜슬, 아이 라이너, 아이 섀도, 마스카라, 아이 메이크업 리무버, 그 밖의 눈 화장용 제품류 |

|

방향용 제품류 |

향수, 분말향, 향낭, 콜롱, 그 밖의 방향용 제품류 |

|

두발 염색용 제품류 |

헤어 틴트, 헤어 컬러스프레이, 염모제, 탈염.탈색용 제품, 그 밖의두발 염색용 제품류 |

|

색조 화장용 제품류 |

볼연지, 페이스 파우더,페이스 케이크, 리퀴드ㆍ크림ㆍ케이크 파운데이션 메이크업 베이스, 메이크업 픽서티브, 립스틱, 립라이너,립글로스, 립밤, 바디페인팅, 페이스페인팅, 분장용 제품, 그 밖의 색조 화장용 제품류 |

|

두발용 제품류 |

헤어 컨디셔너,헤어 토닉, 헤어 그루밍 에이드, 헤어 크림ㆍ로션, 헤어 오일, 포마드, 헤어 스프레이ㆍ무스ㆍ왁스ㆍ젤, 샴푸, 린스, 퍼머넌트 웨이브, 헤어 스트레이트너, 흑채, 그 밖의 두발용 제품류 |

|

손발톱용 제품류 |

베이스코트, 언더코트, 네일 크림ㆍ로션ㆍ에센스, 네일폴리시, 네일에나멜, 탑코트, 네일폴리시ㆍ네일에나멜 리무버, 그 밖의 손발톱용 제품류 |

|

면도용 제품류 |

애프터셰이브 로션, 남성용 면도용 파우더, 프리 셰이브 로션, 셰이빙 크림, 쉐이빙 폼, 그 밖의 면도용 제품류 |

|

기초화장용 제품류 |

수렴/ 유연/ 영양 화장수, 마사지 크림, 에센스, 오일, 파우더, 바디제품, 팩, 마스크, 눈 주위 제품, 로션, 크림, 손/ 발의 피부연화 제품,클렌징 워터, 로션, 크림 등 메이크업 리무버, 그 밖의 기초화장용 제품류 |

|

체취방지용 제품류 |

데오도런트, 그 밖의 체취 방지용 제품류 |

| 체모 제거용 제품류 | 제모제, 제모왁스, 그밖의 체모 제거용 제품류 |

| (*) 자료 : 2021.9.10(개정) 화장품법 시행규칙 [별표3]화장품 유형과 사용 시의 주의사항) |

기능성 화장품이란 화장품 중에서 피부의 미백, 주름개선에 도움을 주거나, 피부를 곱게 태워주거나 자외선으로부터 피부를 보호하는 데에 도움을 주는 제품, 모발의 색상을 변화, 제거 또는 영양공급에 도움을 주는 제품, 피부나 모발의 기능 약화로 인한건조함, 갈라짐, 빠짐, 각질화 등을 방지하거나 개선하는 데에 도움을 주는 제품으로서 화장품법 시행규칙에 따라 식품의약품안전평가원장의 심사를 받은 제품을 의미합니다.

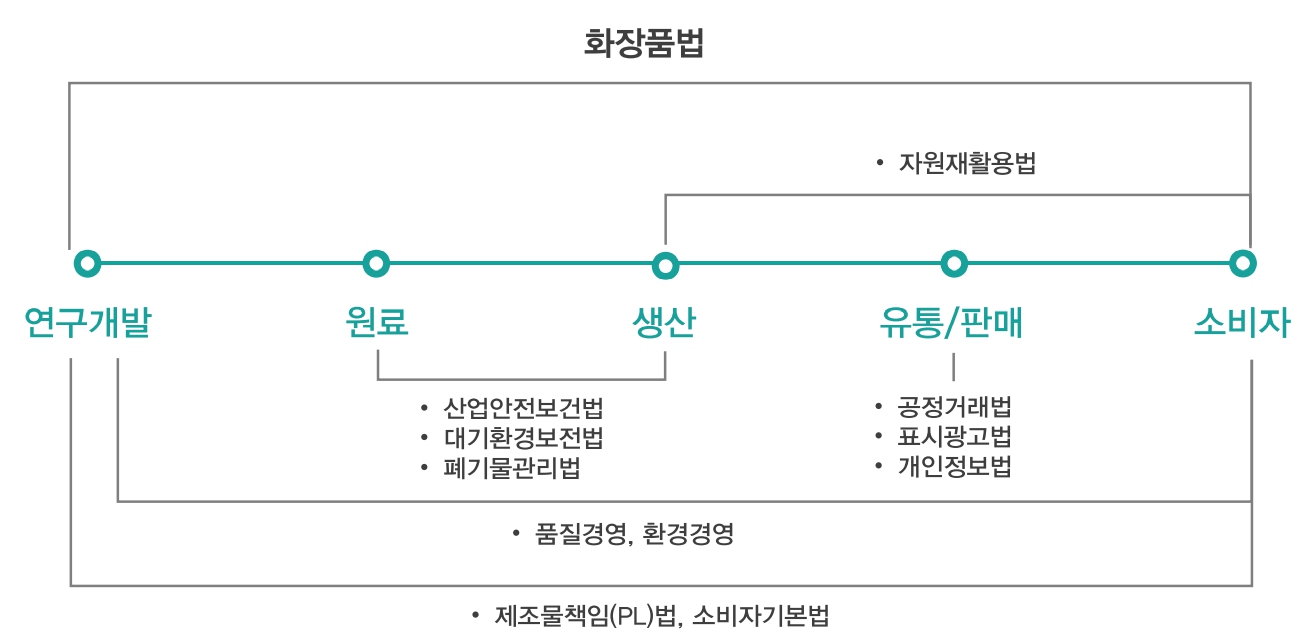

3) 영업에 영향을 미치는 법률 또는 제규정

화장품법이란 화장품과 관련해서 화장품의 연구개발에서부터 생산되어 소비자에게 유통되기까지 가장 기본이 되는 법률을 말합니다. 1999년이전까지는 별도의 화장품법이 없었고 약사법내 화장품 규제에 관한 법률이 포함된 형태로 관리되어오다, 1999년 9월 화장품법이 처음 제정되었고 2000년 7월 구체적인 화장품법 시행령과 시행규칙들이 분류되어 제정되었습니다. 소관부처는 보건복지부에서 식품의약안전처로 변경 되었으며, 2008년에는 전성분 표시제도가 도입되면서 좀 더 현대적인 화장품법령의 토대가 마련되었습니다. 화장품 산업이 발달함에 따라서 화장품법도 이에 발맞춰 개정되고 신설되는 등 계속해서 변화되고 있습니다.

|

|

화장품산업관련 법률 (출처:대한화장품 협회) |

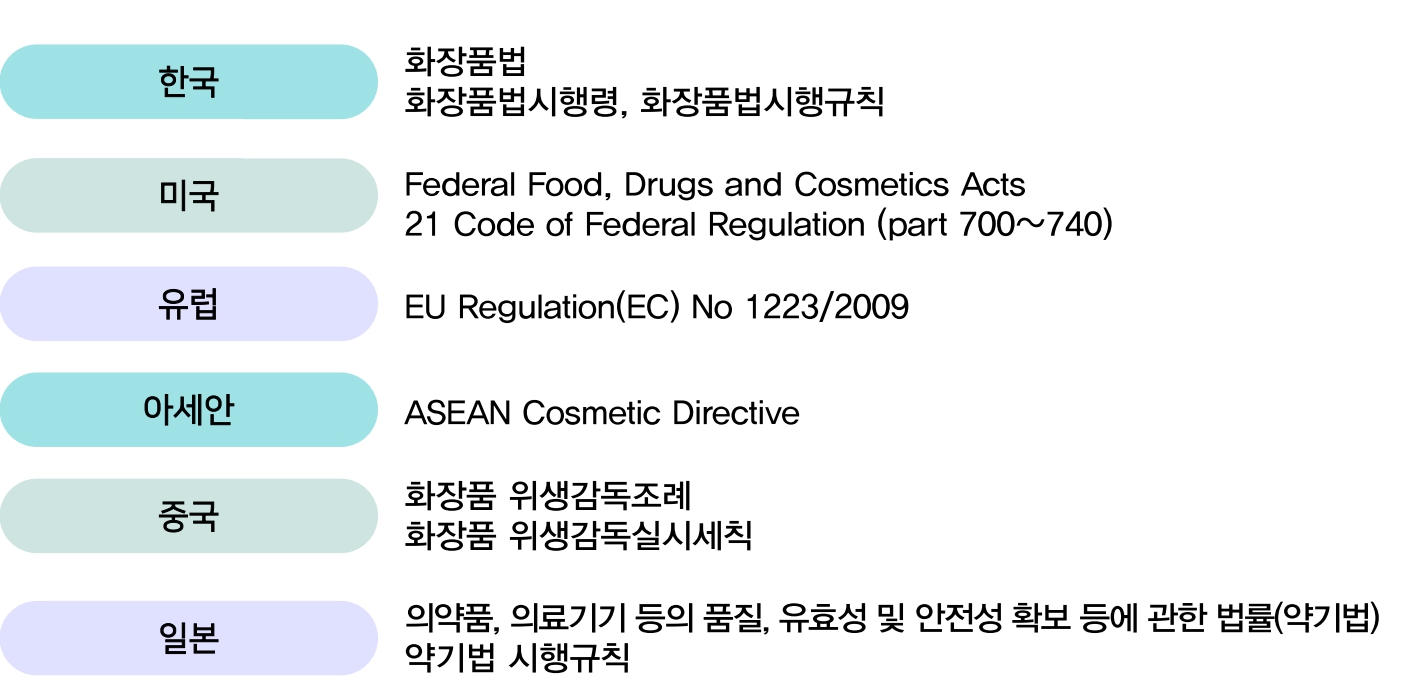

※ 국내외 화장품 관련 법규

|

|

(출처: 대한화장품 협회) |

(2) 산업의 성장과정

국내 화장품 산업은 해방이후 계속해서 성장해 왔습니다. 1960년대 초반 생산총액 1억원이었던 국내 화장품 시장은 2015년 말 기준 12조 6천억원에 달하며 세계 10위권의 규모로 성장하였습니다. 국내 화장품시장은 유통경로의 변화에 따라서 다음과 같은 단계를 거치며 발전해 왔습니다.

1) 방문판매 전성시대 (1960년대 ~ 1980년대 중반)

방문판매 방식의 유통은 1962년 쥬리아화장품으로부터 시작 되었으며, 이후 시장의 급성장에 따라 아모레퍼시픽(태평양), 한국화장품 등 다수의 기업이 방문판매 시장에 참여 하게 됩니다. 1980년대 초반 전체 화장품 유통의 80%이상을 차지하는 등 전성기를 구가 하였습니다. 수입자유화 이전으로 해외제품과의 경쟁이 없이 국내기업들이 내수시장을 지배하던 시기입니다.

2) 종합화장품 전문점 시대 (1980 ~ 1990년대)

컬러TV의 보급과 더불어 색조화장품 시장이 확대 되면서 화장품회사간 경쟁이 격화되었으며 국내의 정상급 여배우는 물론 소피 마르소, 나스타샤 킨스키 와 같은 외국 배우를 모델 기용하던 시기입니다. 또한 종합화장품전문점이 등장하여 주요 유통경로로 자리 잡았습니다. 이후 90년대 중반부터 대형마트가 등장해 저렴한 가격으로화장품을 팔기 시작하고 백화점들도 해외 화장품을 수입 판매하며 경쟁이 심화되고,종합화장품 전문점들은 가격할인경쟁을 벌이던 중 IMF사태가 터지면서 중견 화장품회사들이 연속적으로 도산 하였습니다.

3) 브랜드샵 전성시대 (2000년대 이후 ~2010년대)

2002년 신생브랜드 미샤가 '3,300원 화장품'을 내세우며 저가화장품 시대를 열었고, 이어 등장하는 더페이스샵등 저가격 고품질을 내세우는 새로운 컨셉의 브랜드샵에 대한 소비자들의 열광으로 화장품 시장의 판도가 완전히 변하게 됩니다. 기존 브랜드 중 아모레퍼시픽과 LG생활건강은 수입제품과 경쟁하는 고급화의 길을 선택하는 한편 중저가화장품브랜드로 변신하여 브랜드 샵의 후발주자가 되는 길을 선택 하였습니다.

(출처: 화장품 산업의 역사와 시장상황)

4) 멀티샵 성장, 온라인 확대( 2010년대 이후 ~ 현재)

성장을 지속하던 원브랜드샵에 제동을 건 것은 크게 기업형 멀티샵인 H&B와 온라인의 성장입니다. CJ 올리브영은 기업형 멀티샵의 대표적인 모델로, 깔끔하고 통일된 인테리어, 체계적인 매대 구성 및 다양한 프로모션으로 소비자들의 마음을 끌었습니다. 또한, 성장세를 지속하고 있는 온라인 시장은 오프라인 유통의 한계점인 공간적, 지리적 제약을 받지 않는점과 발빠른 트렌드 대응, 차별화된 전략으로 성장을 거듭하고 있습니다. 최근에는, 코로나 펜데믹으로 언택트 소비에 대한 수요가 높아지면서, 온라인 시장의 성장이 더욱 가속화 되고 있으며 기업들은 유통망 확장을 통한 소비자 접점 확대에 힘을 쏟고 있습니다.

5) 세계적인 K-뷰티의 열풍 (2022년 ~ 현재)

코로나19 팬데믹 이후 엔데믹 시기에 접어들면서 K-뷰티의 글로벌 인기가 급격히 상승했습니다. 이 시기에 K-뷰티 브랜드들은 마스크 착용에도 덜 묻어나는 쿠션 제품 등 팬데믹 상황에 맞는 혁신적인 제품을 개발하며 시장의 주목을 받았습니다.

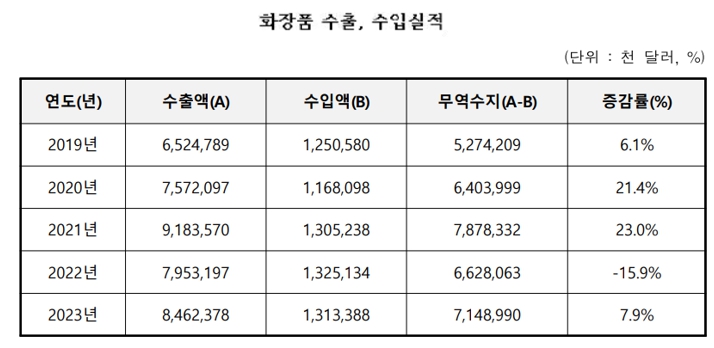

2022년에는 한국 화장품 수출액이 80억 달러를 기록하였고 중국 시장 의존도가 감소하면서 미국, 일본, 동남아시아 등으로 수출 시장이 다변화되었습니다.

2024년 화장품 수출액은 102억 300만 달러(잠정, 전년 대비 +20.6%)를 기록하며 처음으로 100억 달러를 돌파해 역대 최대 실적을 달성했습니다. 특히 미국 수출이 57%

증가하며 중국을 대체할 주요 시장으로 급부상했으며 일본 시장에서도 처음으로 10억 달러를 돌파하며 높은 성장세를 보였습니다. 또한, 아랍에미리트연합(UAE)은 지속적인 수출 증가세를 보이며 처음으로 수출 상위 10개국에 진입했습니다4.

K-뷰티는 현재 북미와 아시아를 넘어 유럽과 중동으로 확장하며 새로운 시장을 개척하고 있습니다. 이는 K-뷰티의 장기적인 성장 동력의 새로운 축이 될 것으로 전망됩니다.

(3) 산업의 성장성

아름다움에 대한 추구, 여성 경제활동 인구의 증가, 남성, 유아 등 소비 계층의 확대에 힘입어 글로벌 경제위기에도 불구하고 화장품 시장은 계속 증가하는 추세입니다.

국내 화장품 산업은 2010년대 이후 수출을 기반으로 고도성장을 지속해왔으며, 2020년에는 화장품 수출 세계 TOP3 국가로 올라서는 등 위상이 향상되고 있습니다.

수출 기반 화장품 산업의 성장 배경에는 높은 기술과 품질력, 창의적인 아이디어 상품, K-POP 등 K-브랜드와 결합된 이미지 상승 등이 있습니다.

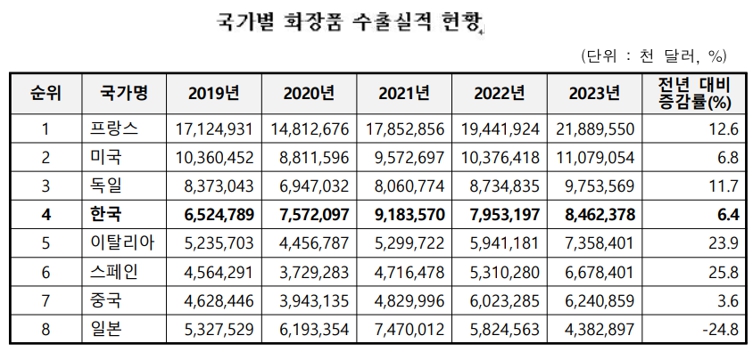

2023년 기준, 화장품 수출은 전년대비 6.4% 증가한 85억 달러로, 2021년 92억 달러 다음으로 역대 2위를 나타내며, 세계 4위 규모를 유지했습니다.

|

|

(출처:식품의약품안전처) |

|

|

(출처: 한국무역협회(K-STAT) |

국가별 수출액은 중국(27.8억,-23.1%), 미국(12.1억 달러,+44.7%), 일본(8.0억 달러, +7.5%) 순이었으며, 상위 20개국 수출이 전체 화장품 수출의 90.3%를 차지하였습니다. 23년도에도 중국이 국내 화장품 수출국 1위를 유지했지만 수출액은 계속 감소하는 추세였으며, 중국을 제외한 아시아, 북미, 유럽 등 전체 대륙권에서 수출이 증가하고, 수출국이 165개국으로 확대되면서 다변화되고 있습니다.

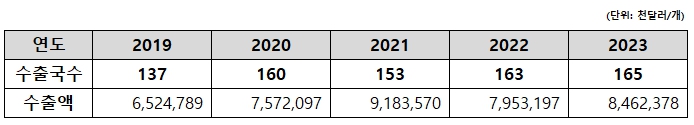

우리나라 국가별 수출 실적

|

|

(출처: 관세청, 2023.12) |

2019년 137개국이었던 수출국은 2023년 165개로 꾸준히 증가하고 있으며 주요 수출국으로는 중국을 비롯하여, 미국, 일본, 홍콩 핵심 4개국으로 약 60%를 차지하고 있습니다.

연도별 화장품 수출국 및 수출규모

|

|

(출처: 관세청,식약처) |

(4) 경기변동의 특성 및 계절성

화장품 산업은 경기변동의 영향을 직접적으로 받는 전형적인 내수산업으로, 국내 경기지표와 화장품시장의 성장세는 유사한 흐름을 보여왔습니다. 그러나 2007년 이후, 경기변동에 방어적인 모습을 보이며, 2008년 금융위기때는 소비가 크게 위축되었음에도 화장품 시장의 성장률은 상승하였고, 타 소비재 상품군이 연평균 3~4% 성장하는데 반해, 10%이상 성장하였습니다. 이는 화장품이 과거 사치성 소비재가 아닌필수소비재로 자리를 잡고, 경기변동에 민감한 반응없이 견조한 성장세를 유지하고 있음을 보여주고 있습니다.

화장품산업은 계절과 밀접한 관련이 있어서, 특히 지구온난화로 인해 길어지고 있는하절기에는 전체적인 제품수요가 감소하는 경향을 보이고 있습니다. 이러한 경기변동 및 계절적인 요인을 극복할 수 있는 히트상품 개발 및 다양한 유통채널 구축이 필요하며, 기술과 정보혁명을 바탕으로 빠르게 변화하고 진화해가는 소비자의 다양한 선호를 충족시킬 수 있는 차별화된 컨셉의 제품개발과 효과적인 마케팅 활동이 요구됩니다.

(5) 국내외 시장 여건

1) 경쟁 상황

기업들의 유통채널이 다양해지고 온라인시장의 발달로 인하여 화장품 시장의 경쟁은 심화되고, 디지털의 발달에 따른 진입장벽은 지속적으로 낮아질 것으로 전망됩니다. 유통 구조는 빠른 속도로 변화하고 있으며, 폐쇄적인 구조를 벗어나 다양한 형태의 유통점포 및 온라인 시장이 빠르게 성장하고 있습니다. 국내는 원브랜드숍을 비롯하여 멀티브랜드숍, H&B스토어, 홈쇼핑, 온라인 등 새로운 경쟁자의 출현 등은 위협요인으로 작용하고 있습니다.

2) 시장에서 경쟁력을 좌우하는 요인 및 회사의 경쟁상의 강점 및 단점

① 가격 경쟁

원브랜드샵 시장의 경쟁 심화로 인해 단지 고가 대비 중저가라는 제품가격만으로는타 원브랜드샵과 차별화가 어려워지자, 원브랜드샵 회사들은 게릴라성 할인정책으로매출을 확대하는 전략을 펼치게 됩니다. 할인에 따른 판매 수량 증가 효과로 원브랜샵의 매출 규모는 확대되었으나, 할인정책의 남발로 소비자들은 할인 기간이 아닌 시기에 제품을 구매하는 것을 기피하게 되어 지속된 할인으로 일부 원브랜드샵 회사의 수익성은 악화되었습니다. 당사를 포함한 원브랜드샵들은 단계적으로 할인일수를 축소하는 등 가격경쟁완화의 움직임이 포착되고 있습니다.

또한 온라인시장 및 홈쇼핑시장이 급속하게 성장하고 있으며 멀티 브랜드숍, H&B 스토어 등 새로운 유통채널의 등장으로 가격경쟁이 점점 심화되고 있습니다.

② 브랜드 경쟁력

화장품에 있어서 소비자가 느끼는 차이는 객관적 품질의 차이보다는 브랜드에 따른주관적인 감성의 차이가 큽니다. 대부분의 화장품 회사는 브랜드를 통해 고객 충성도를 높이고, 가격 인상도 시켜 이익률을 개선하며 중장기적인 성장성을 이어갑니다.

브랜드를 만들기 위해서는 그 브랜드를 대표할 수 있는 제품이 필요하며 이는 적극적인 연구개발활동을 통해 만들어집니다. 또한 제품 개발하는 것만큼 마케팅 활동으로 화장품 업체들은 다른 소비재 업체 대비 2~3배를 더 지출할만큼 브랜드 인지도를높이고자 노력하고 있습니다.

화장품 제품을 소비자에게 소구하기 위한 마케팅 활동으로는 TV, SNS, 유튜브 등의 광고매체를 통한 간접적인 활동이 있고, 매장 등의 독특한 인테리어 및 제품 포장을 통해 소구하는 직접적인 활동이 있습니다.

최근 글로벌 메이저 화장품 기업은 차별화된 용기를 통해 경쟁사 진입을 제한하고 시장을 선점 중입니다. 기본적인 특성만을 갖춘 용기에 담긴 화장품은 소비자의 선택을 받기가 점점 어려워지고 있으며, 용기는 얼굴없는 마케터로서 소비자 구매판단에 영향을 준다는 사실은 다양한 논문을 통해 입증되고 있습니다. 당사는 타사가 모방할수 없는 Fun& Unique한 화장품 용기를 통하여 차별화된 브랜드 정체성을 유지할 수있었습니다.

③ 빠르게 변화하는 트렌드에 맞춘 신제품 기획력

화장품 산업의 트렌드가 점차 빠르게 변화하고 있으며, 시장 및 소비자 요구에 맞는트렌디하고 독특한 디자인 제품을 즉각적으로 출시할 수 있는 능력이 요구되고 있습니다. 당사는 관계회사인 용기제조업체 ㈜태성산업과의 협업을 통해 제품 출시와 용기 디자인이 동시에 되는 짧은 제품 개발 프로세스를 가질 수 있었으며, 2015년 1월 인가를 받은 연구소를 통해 시장 트렌드에 기반한 화장품 내용물 기획이 가능해졌습니다. 또, 종속회사인 주식회사 메가코스 한국공장이 2017년 5월에 완공됨으로써 이에 따라 당사는 처방을 보유하고 직접 생산을 할 수 있는 제품의 비중을 올려 수익성 회복 및 타사대비 제품 차별화를 꾀하고, 다양한 소비자 니즈에 따라 제품 출시 기간을 단축하여 니즈를 성공적으로 충족하고 있습니다.

3) 화장품 산업의 국내외 트렌드

① 뷰티테크 - 초개인화 화장품

뷰티테크는'뷰티(Beauty)와 기술 (Technology)'의 합성어로서 AI, 빅데이터 등 첨단 기술을 활용하여 화장품의 기능성과 편의성을 향상시킨 제품입니다. 전 세계 뷰티테크 시장은 22년 620억 달러에서 28년 1890억 달러 초과 성장 전망이며 뷰티테크 시장 내에서 가장 상업화가 빠른 산업은 '홈 뷰티 디바이스' 산업입니다. 로레알, 에스티로더, 시세이도 등 전통 뷰티 기업들이 R&D를 하거나 스타트업 기술을 차용하는 등 디지털 혁신을 통해 뷰티테크 기업으로 거듭나고 있으며 국내 뷰티 대기업들도 관련 제품을 출시하고 있습니다.

② 홈뷰티 디바이스

글로벌 홈 뷰티 디바이스 시장 규모는 22년 140억 달러에서 30년 898억 달러로 연평균 26.1% 성장할 전망이며 국내 홈 뷰티 디바이스 시장은 13년 800억에서 22년 1조

6000억원으로 약 20배 성장하였습니다. 홈 뷰티 디바이스는 전문 미용케어와 같은 고 효능을 갖춘 반면 화장품처럼 편리한 접근성을 갖추고 있습니다. 최근에는 중저가

모델이 다수 출시되면서 가격 경쟁력이 높아져 2-30대로 소비층이 확대되었으며 고주파, 초음파 등 병,의원에서만 받을수 있는 전문 시술 영역까지 기능이 확장되고 있습니다.

③ 스키니멀리즘

스키니멀리즘은 스킨케어와 미니멀리즘의 합성어로서 스킨케어와 메이크업 단계에서 5개 이하의 제품을 사용하는 방식을 의미합니다. 팬데믹 기간 동안 홈케어가 떠오르며 길고 다양한 스킨케어 루틴이 유행하였으나 엔데믹에 접어들면서 스킨케어 루틴을 간소화하고 뷰티 다이어트를 시행하면서 미니멀리즘이 인기를 얻고 있습니다. 틱톡, 유튜브 쇼츠, 인스타그램 릴스와 같은 숏폼 동영상을 통한 간단한 스킨케어 루틴 영상이 퍼지며 전 세계적으로 MZ세대 중심으로 스키니멀리즘 기조가 확산되고 있습니다. 이전에는 남성용 화장품에서 '스킵케어(스킨케어 중간단계를 skip한다는 의미) 제품이 주로 출시되었지만 최근에는 여성용 화장품에서도 다양하게 출시되며 국내 주요 유통채널(쿠팡, 올리브영)에서도 2in1, 3in1, 멀티스틱 등 하이브리드형 뷰티제품이 인기를 얻고 있습니다.

④ 스킨케어와 기능성 화장품

기능성화장품은 화장품(Cosmetic)과 의약품(Pharmaceutical)의 합성어로 미백, 주름개선, 자외선 차단, 여드름 완화 등 피부 분야 제품과 탈모완화, 염색, 제모 등 모발 분야 제품 등을 포함하고 있습니다. 글로벌 기능성 화장품 시장은 22년 561억 달러에서 32년 1,285억 달러로 연평균 9% 이상 성장할것으로 전망하고 있습니다. 고령화, 미세먼지 등 환경오염 문제, 팬데믹 시기 마스크 착용 등으로 트러블 완화 및 피부 보호에 대한 관심이 고조되면서 기능성 화장품이 부상하고 있으며 인종, 문화 등의 구애를 받지 않아 글로벌 시장으로 확대가 가능합니다.

⑤ 클린뷰티와 지속가능 뷰티

글로벌 클린뷰티 시장은 22년 73억 달러에서 28년 153억 달러로 가파르게 성장을 할

것으로 전망하고 있습니다. 클린뷰티 화장품은 포괄적인 의미에서 각종 유해 성분을 포함하지 않은 화장품을 지칭하며 나아가 화장품 생산과정에서 동물실험을 배제하고

동물성 원료가 일체 들어가지 않은 비건화장품, 유기농 원료로만 만든 유기농 화장품

등을 포함하고 있으며 성분/내용물에 대한 클린뷰티가 최근 포장재로도 확대되면서 '지속 가능 뷰티' 역시 업계 화두로 오르고 있습니다.

가치소비를 중시하는 MZ 세대가 주요 화장품 소비층으로 떠오르면서 윤리적 기업의

제품, '올바른' 상품을 추구하는 기조가 뚜렷해지고 있으며 특히 중국, 미국 등 주요

화장품 시장에서 떠오르는 변화로 중장기적인 트렌드로 판단하고 있습니다.

⑥ 떠오르는 마케팅/ 유통채널, SNS

체험이 중요하다는 화장품 구매의 특성이 팬데믹 이후 비대면 소비 기조의 결합으로 소셜미디어를 활용한 언택트 마케팅이 확산되었습니다. SNS 는 양방향 소통 창구로서 단순한 광고 노출 채널이 아닌 고객과의 소통채널로 변화하여 제품 기획 단계에서부터 소비자의 니즈와 피드백을 반영하고 리얼한 후기 형식의 홍보영상으로 구매 욕구를 자극합니다. 또한 인플루언서와 제품을 개발하고 라이브커머스 등 협업을 통해 MZ 세대의 매출을 확보하고 해외 현지 고객과도 소통하여 해외 진출도 용이하게 해줌으로써 마케팅 채널로서도 활용되고 있습니다.

(출처: 2024.04 PWC삼일회계법인, K-뷰티 산업의 변화)

나. 회사의 현황

(1) 시장의 특성

1) 주요 목표시장

* 젊은 브랜드 정체성(Brand Identity)을 지향하는 화장품 브랜드

당사는 '아름다움을 만들고 행복을 전한다' 라는 미션을 가지고 나의 라이프스타일을

만들어가는 글로벌 뷰티브랜드입니다. 주요 타겟층은 10대 후반부터 20~30대의 젊은 소비자층으로, 독창적이고 감각적인 패키지 디자인과 합리적인 가격대의 제품을 제공함으로써 소비자 취향을 반영하는데 중점을 두고 있습니다.

또한 당사는 최근 가장 자신다운 것이 가장 특별한 것이라는 의미를 담고 있는 'Be Uncommon'을 브랜드의 새로운 슬로건으로 내세우고 가수 청하를 브랜드 모델로 발탁하여 변화된 브랜드의 모습을 보여주기 위해 다양한 활동을 전개하고 있습니다.

2) 수요의 변동요인

화장품 산업의 수요는 경제적 요인(소득 수준, 경기 변화), 사회적 트렌드(클린 뷰티, 가치 소비), 기술 발전(AI 기반 맞춤형 화장품, 기능성 스킨케어), 환경 및 규제 변화(ESG, 지속 가능성) 등의 영향을 받으며 빠르게 변화하고 있습니다. 최근 글로벌 뷰티

시장에서는 친환경·비건 화장품과 지속 가능한 패키징이 중요한 흐름으로 자리 잡았으며, AI·빅데이터를 활용한 맞춤형 화장품과 피부 과학을 기반으로 한 더마 코스메틱 제품의 수요가 증가하고 있습니다. 또한, 코로나19 이후 마스크 착용 감소로 인해 메이크업 시장이 회복되고 있으며, K-뷰티의 글로벌 확산과 한류의 영향으로 해외 수요도 지속적으로 증가하는 추세입니다.

이에 당사는 '지구를 위한 용기, 피부를 지키는 비건' 이라는 슬로건 아래, 업계최초 100% 재활용이 가능한 용기와 인공향료, 인공색소, 동물성 원료 등 인체에 유해한 성분을 배제하여 비건인증을 받은 무라벨 '원더 비건 라벨 세라마이드 모찌 진정 토너'를 출시하였습니다. 해당 상품은 2022년 4월, 세계 3대 디자인상으로 꼽히는 독일 'IF 디자인어워드'에서 수상 하였고 당사는 앞으로도 친환경, 동물보호 등을 고려한 라인을 확장해나갈 계획입니다.

(2) 회사의 영업 및 생산

1) 회사의 설립과 성장

① 화장품시장의 후발 브랜드샵으로 첫 출발(2006 ~ 2009)

2006년 8월 TonyMoly(토니모리)가 설립 되었습니다. 같은 해 9월에 기초기능성(주름개선) 제품 등 1,000여 품목의 제품을 출시하고, 11월에 부산서면에 1호 매장을 오픈 하며 시장에 첫 발을 내딛었습니다. 2008년 4월에 전국 60여개 가맹점을 오픈 하였습니다.

② 브랜드샵의 신흥강자로의 도약(2010 ~ 2014)

회사의 체질을 강화하기 위한 대대적인 브랜드 리뉴얼 작업과 정책을 개선하였습니다. 현장밀착형 전략을 구사하고 특징이 없는 저가 브랜드라는 인식을 뒤집기 위해 브랜드 아이덴티티를 재구축하는 등 비약적인 성장을 시작 하였습니다.

2010년이후 6년간 연속적으로 순익을 발생시켜 명실상부한 화장품업계의 신흥강자로 자리매김 하게 되었습니다. 이러한 압축적인 성장이 가능한 요인으로는 스피디한 제품개발 시스템과 스타마케팅의 활용 그리고 가격대비 품질의 절대적인 우위가 배경이 되었습니다.

이어 2010년에는 말레이시아로 진출하였으며, 2011년엔 일본 홈쇼핑, 베트남에 진출하였습니다. 2012년엔 국내 350여개, 해외 80여개의 매장을 오픈하였으며 (일본 도쿄, 하와이, 인도네시아 자카르타, 미국 비버리힐즈, 호주 시드니, 이란), 2013년에는캐나다와 미국 어번아웃피터스, 뉴욕 맨하튼, 세포라에 진출하였습니다.

③ 수출 판로 확보, 한류 브랜드 강화, 품질 경영(2015 ~ 2019)

2015년 7월에는 유가증권시장에 상장하였으며, 자체 R&I 연구소 센터를 설립하여 자체 상품을 개발하기 시작하였습니다. 이어 유럽과 멕시코에 진출하여 해외 단독매장 200개, 샵인샵 2,000개를 확보하였으며, 중국 청도법인을 설립하였습니다. 국내 총 530여개의 매장 수를 가지고 있는 브랜드샵의 강자로 거듭났습니다.

현재, 화장품 세계시장을 이끌고 있는 독일에 두글라스(Douglas), 영국(Boots) 등 유럽의 다양한 화장품 채널에 입점해있습니다. 미국에서는 얼타뷰티(ULTA)에 입점해 있으며, 미국 온라인몰인 아마존(AMAZON) 럭셔리 뷰티 채널에 정식 입점하여 미국온라인 시장의 큰 매출성과를 거두었습니다. 이 외에 해외 시장은 유럽, 미주, 중국 지역을 중심으로 63개국에 진출해 있으며, 지속해서 꾸준히 성장하고 있습니다.

④ 포스트 코로나 시대를 위한 '디지털 혁신'과 '친환경 경영' 실천 (2020~ 현재)

2020년 코로나 바이러스의 발발로 국내 화장품 시장은 새로운 도전에 직면했습니다. 마스크 착용이 일상화 되면서 립, 아이 등 색조제품의 매출이 크게 감소하였고 주유통채널 또한 로드샵, 백화점, 면세점 등 오프라인에서 온라인 채널로 빠르게 이동하는 현상을 보이고 있습니다. 이에 당사는 포스트 코로나 시대에 맞춰 기업이 반드시 갖춰야 되는 요소로 '디지털 혁신'과 '친환경 경영'을 꼽고, 사업재정비에 힘을 쏟고 있습니다. 온라인 대형플랫폼 외에도 유통망 다각화를 진행하고 있으며 생산에서부터 고객CS까지 ESG 강화에도 힘쓰고 있습니다.유해제품을 배제한 친환경적인 화장품 라인을 확장하고 오하착 (= 오늘 하루 착한 습관 하셨나요?) 캠페인을 진행함으로써 '착한 기업' 으로서의 선한 영향력을 전파하고

있으며 2022년 2월, 앤어워드(A.N.D Awards)의 디지털 광고/ 캠페인 화장품부문에서 WINNER상을 수상하였습니다. 또한 100% PP 단일 재질 진공용기를 활용해 클린뷰티 제품인 '퓨어듀 티트리 앤 유자씨 생기 라인'을 출시하였고 2025년까지

친환경 용기 비중을 확대하는 계획을 가지고 있습니다.

⑤ 트렌드에 따른 신규유통 채널 확대 (2020~ 현재)

화장품 산업의 시장 환경은 최근 몇 년간 빠르게 변화하며, 유통 채널 다변화가 활발히 진행되고 있습니다. 2020년 코로나 팬데믹을 계기로 온라인과 모바일 쇼핑이 주류로 자리 잡으면서 디지털 플랫폼 중심의 유통 환경이 재편되고 있습니다. 특히 라이브 커머스와 소셜 미디어를 통한 마케팅이 크게 주목받고 있습니다.

또한, 편의점과 다이소와 같은 생활 밀착형 채널은 뛰어난 접근성 덕분에 소비자들이

화장품을 손쉽게 구매할 수 있는 새로운 유통 경로로 자리매김하고 있습니다. 특히 저렴한 가격대와 소형 제품 위주의 구성으로 실속형 소비자들에게 인기를 끌며 떠오르는 뷰티 플랫폼으로 자리잡았습니다.

이에 당사는 2024년 4월, 다이소 채널을 통해 '본셉' 브랜드의 기초 화장품 6종과 색조 화장품 13종을 출시했습니다. 기초 제품군은 고기능성 성분인 레티놀을 활용하여

가성비와 효능을 모두 갖춘 제품으로 출시 이후, 꾸준한 인기를 얻고 있습니다. 색조 제품 역시 우수한 지속력과 다양한 컬러로 당사의 강점을 살려 소비자들로부터 좋은 반응을 얻고 있습니다.

2) 브랜드샵의 강자

당사가 브랜드샵의 강자로 될 수 있었던 것은 첫번째로 미샤, 더페이스샵 등 선행 주자들의 사례를 학습하고, 화장품용기 전문제조사인 ㈜태성산업이 ㈜토니모리의 모태이기 때문에 시장 및 고객의 요구에 맞는 트렌디 하고 독특한 디자인의 제품을 발빠르게 출시하였기 때문입니다.

두번째로, 한류를 이끌던 주요 스타들을 토니모리로 적극적으로 기용하여 당사의 이미지를 홍보할 수 있었습니다. 김현중, JYJ, 송중기, 슈퍼주니어M, B1A4, 민효린, 윤손하, 티아라, 빅토리아, 현아, 2PM, 서강준, 이세영, MXM, 비투비, 몬스타엑스, 권나라, 손담비, 김사랑, 김요한은 토니모리의 모델을 거쳐간 한류 스타들입니다. 당사는 화장품 산업 성장의 동력 중 하나인 한류열풍은 지속적으로 영향을 미칠 것으로 예상하여 지속적으로 한류 이미지를 계속 활용할 있는 광고 및 마케팅을 할 것입니다.

세번째로 재도약의 발판은 무엇보다도 가격대 성능 비를 초월하는 절대품질을 향상시킨 제품개발에 있다고 하겠습니다. 뷰티 전문 TV프로그램인 '겟 잇 뷰티'에서 당사의 제품이 고가의 수입 브랜드 사이에서 블라인드 테스트를 통해 상위랭킹에 수 차례 오른 것을 비롯하여, 제품을 사용한 고객들의 블로그 상품평 등이 화제가 되었습니다. 이를 통해 중저가 제품임에도 불구하고 고가제품과 경쟁력이 있다는 것을 입증하였습니다. 당사의 제품에 대한 인지도와 신뢰가 축적되어 매출 신장 및 현재의 화장품 브랜드 입지를 굳히게 되었습니다.

3) 제품의 생산

당사는 2017년 5월 경기도 화성 바이오밸리에 종속회사인 (주)메가코스의 생산시설을 준공하였으며 이 공장을 통해 당사의 생산의 일부를 담당하고 있으며, 당사 제품은 주로 (주)메가코스 외 국내 화장품 외주 생산업체인 한국콜마㈜, ㈜코스메카코리아, 코스맥스㈜ 등에서 생산하고 있습니다. 당사는 매년 신제품을 출시함으로써 지속적인 제품 라인업 구축 및 브랜드 가치를 증대하고 있습니다. 소비자 니즈와 시장 트렌드에 맞는 화장품(FUN 라인제품 등)을 적시에 제공함으로써 고객의 만족감과 기대치를 충족시키는 제품을 출시하도록 노력하고 있습니다.

당사는 화장품 산업 트렌드인 '착한 소비'에 발맞춰 프랑스 '이브 비건'에서 국내 최초로 비건 인증을 받은 '백젤 아이라이너Z'와 업계 최초 100% 재활용 가능한 무라벨용기를 사용하여 '원더 비건라벨 세라마이드 모찌토너'를 출시하면서 친환경 가치 실천에 적극적으로 나서고 있습니다.

4) 지적재산권 보유현황

당사는 주요사업으로 영위하는 화장품 부문 관련하여 공시서류작성기준일 현재

총 879건(국내 849건, 해외 30건)의 상표와 9건(국내 9건)의 디자인, 36건(국내27건, 해외 9건) 특허를 출원 및 등록하였습니다.

[주요 현황]

| 번호 | 구분 | 종류 | 등록번호 | 등록일 | 명칭 및 내용 | 적용제품 |

| 1 | 국내 | 상표권 | 40-18657840000 | 2022-02-09 |

토니모리 오로라 글로우 TONYMOLY AURORA GLOW |

- |

| 2 | 국내 | 상표권 | 40-18216240000 | 2022-01-13 | TUNE9 | - |

| 3 | 국내 | 상표권 | 40-18811880000 | 2022-06-14 | 엔크리고 | |

| 4 | 국내 | 상표권 | 40-18024520000 | 2021-11-23 | 토니모리 플로리아에이지 TONYMOLY FLORIA AGE |

- |

| 5 | 국내 | 상표권 | 40-17800960000 | 2021-09-28 |

토니모리 클린큐어 TONYMOLY CLEAN CURE |

- |

| 6 | 국내 | 상표권 | 40-17144590000 | 2021-04-12 | 토니모리 더 쇼킹 TONYMOLY THE SHOCKING |

- |

| 7 | 국내 | 상표권 | 40-16291100000 | 2020-07-29 |

토니모리 프롬강화 TONYMOLY FROM GANGHWA |

- |

| 8 | 국내 | 상표권 | 40-13834470000 | 2018-08-01 |

토니모리 바이오이엑스 셀 펩타이드 TONYMOLY BIO EX CELL PEPTIDE |

- |

| 9 | 국내 | 상표권 | 40-12042630000 | 2016-09-22 | 토니모리 더 촉촉 그린티 | - |

| 10 | 국내 | 상표권 | 40-12001100000 | 2016-09-01 | 토니모리 투엑스 퍼스트 에센스 Tonymoly 2x first essense |

- |

| 11 | 국내 | 상표권 | 40-11314920000 | 2015-09-22 |

토니모리 쇼킹 립 TONYMOLY Shocking lip |

- |

| 12 | 국내 | 상표권 | 40-11278640000 | 2015-09-04 | 토니모리 여신 메이커 TONYMOLY GODDESS MAKER |

- |

| 13 | 국내 | 상표권 | 40-10293570000 | 2014-03-26 | 토니모리 딜라이트 토니 틴트 | - |

| 14 | 국내 | 상표권 | 40-09891230000 | 2013-08-19 | 토니모리 에그포어 | - |

| 15 | 국내 | 상표권 | 40-09691940000 | 2013-05-14 | 토니모리 팬더의 꿈 | - |

| 16 | 국내 | 상표권 | 4018657840000 | 2022-02-09 | 토니모리 오로라 글로우 TONYMOLY AURORA GLOW |

- |

| 17 | 국내 | 상표권 | 4019568580000 | 2023-01-04 | 토니모리 애교 빔 TONYMOLY LOVELY BEAM |

- |

| 18 | 국내 | 상표권 | 4019727360000 | 2023-02-07 | 튠나인 해브어나이스데이 TUNE9 HAVE A NICE DAY |

- |

| 19 | 국내 | 상표권 | 4021922460000 | 2024-05-08 | 토니모리 비건라벨 | - |

| 20 | 해외 | 상표권 | 5700338 | 2019-03-19 | PIKYBIKY | - |

| 21 | 해외 | 상표권 | 6048682 | 2020-05-05 | BLING CAT | - |

| 22 | 국내 | 디자인 | 30-10951670000 | 2021-02-05 | 마스카라 용기 | 더쇼킹카라 |

| 23 | 국내 | 디자인 | 30-10748500000 | 2020-09-08 | 화장품 용기 | 컨시크 올데이 커버쿠션 |

| 24 | 국내 | 디자인 | 30-09757910000 | 2018-10-02 | 화장품 용기 | 타코포어 버블모공팩 |

| 번호 | 발명의 명칭 |

특허 취득일 |

요약 | 적용제품 |

| 1 | 긴산꼬리풀 추출물을 포함하는 피부보습, 자극완화용 화장료 조성물 | 2021-10 | 긴산꼬리풀 추출물을 조성물 총 중량에 대하여 0.01 내지 15 중량% 포함함으로써, 피부 자극이 없고, 피부 보습 효과 및 피부 자극 진정 효과가 우수한 화장료 기술 | -토니모리 핸드 스프레이 -CC White Sun Cushion -GLOW SUN CUSHION |

| 2 | 변성스타치를 포함하는 저자극, 피부각질 제거용 클렌징 화장료 조성물 |

2021-04 | 0.1 내지 10중량%의 소듐 폴리아크릴레이트 스타치(Sodium polyacrylate starch) 및 0.1 내지 70중량%의 계면활성제를 포함함으로써, 자극이 적고, 피부 각질 제거효과가 우수하며, 사용 후 각질 재생 및 피부 보습력에서 모두 우수한 효과를 가지는 피부각질 제거용 클렌징 화장료 조성물 기술 |

-토니모리 원더 깔라만 톡스 클렌저 |

| 3 | 카퍼펩타이드 제조용 발현 카세트 및 이의 이용 (EXPRESSION CASSETTE FOR PREPARING COPPER PEPTIDE AND USE THEREOF) | 2017-08 | Gly-His-Lys 단량체가 복 수회 반복되는 펩타이드를 코딩하는 폴리뉴클레오티드 서열을 포함하는 카퍼펩타이드 제조용 발현 카세트, 발현 카세트를 포함하는 발현 벡터, 발현 벡터를 포함하는 형질전환체, 형질전환체를 이용한 카퍼펩이드의 제조방법 및 제조된 카퍼펩타이드, 카퍼펩타이드를 포함하는 탈모방지 또는 발모촉진용 약학적조성물, 화장료 조성물 및 의약외품 조성물에 관한 기술 | -토니모리 닥터포베러 카테킨 -토니모리 닥터포베러 테아닌 라인 -토니모리 닥터스칼렛 실크펩타이드 헤어 세럼 |

| 4 | 베리과 열매를 섭취한 달팽이 점액을 함유하는 화장료 조성물 및 그의 제조방법(Cosmetic composition containing snail mucus fed with berry and fruit priducing method thereof) | 2017-04 | 베리과 열매에 함유된 폴리페놀에 의해 피부 내의 활성산소를 줄이면서 피부 노화를 방지할 수 있도록 베리과 열매를 섭취한 달팽이로부터 달팽이 점액을 수득하여 상기 달팽이 점액에 함유된 뮤신, 콜라겐 및 엘라스틴에 의해 피부 재생, 피부 탄력 및 보습력 강화 | - 토니모리 스네일24k 라인 |

| 5 | 홍차 흑효모 발효물을 유효성분으로 포함하는 피부 항산화, 미백, 항노화용 화장료 조성물 (Cosmetic composition containing aureobasidium pullulans fermented product of black tea extracts for skin anti-oxidation, skin-whitening and skin-regeneratio) | 2017-02 | 홍차 추출물을 흑효모(Aureobasidium pullulans)균사체로 발효시킨 홍차 흑효모 발효물을 유효성분으로 포함하는 미백용, 피부 주름 개선용 또는 피부 탄력 증진용 화장료 개발 | - 토니모리 블랙티 라인 |

| 6 | 반응성 실리콘을 포함하는 화장료 조성물 | 2021-08 | 하나 이상의 비닐기(vinyl)를 포함하는 제1 폴리실록산 또는 하나 이상의 Si-H기를 포함하는 제2 폴리실록산을 포함하는 제1 조성물을 포함하는 에센스부; 및 상기 제1 폴리실록산 또는 상기제2 폴리실록산을 포함하는 제2 조성물을 포함하는 파운데이션부;를포함하는 화장료 조성물 | - 토니모리 비씨데이션 울트라 퀵 커버 스틱 파운데이션 |

5) 시장점유율

(단위:백만원/연결기준)

| 구분 | 2024년도 | 2023년도 | 2022년도 | |||

| 매출액 | 점유율 | 매출액 | 점유율 | 매출액 | 점유율 | |

| 브이티 | 431,697 | 22% | 295,501 | 16% | 240,241 | 15% |

| 클리오 | 351,366 | 18% | 330,584 | 18% | 272,455 | 17% |

| 에이블씨엔씨 | 263,998 | 13% | 273,645 | 15% | 247,873 | 16% |

| 이니스프리 | 224,609 | 11% | 273,804 | 15% | 299,743 | 19% |

| 아이패밀리에스씨 | 204,880 | 10% | 148,686 | 8% | 85,335 | 5% |

| 토니모리 | 176,996 | 9% | 151,092 | 8% | 126,745 | 8% |

| 잇츠한불 | 142,430 | 7% | 135,450 | 7% | 130,714 | 8% |

| 네이처리퍼블릭 | 114,062 | 6% | 143,944 | 8% | 125,517 | 8% |

| 한국화장품 | 92,788 | 5% | 78,713 | 4% | 66,047 | 4% |

| 합계 | 2,002,826 | 100% | 1,831,419 | 100% | 1,594,670 | 100% |

( 출처: 각 사 감사보고서)

6) 신규사업 등의 내용 및 전망

당사는 2021년 4월 반려동물 간식 제조, 유통회사인 (주)오션을 인수하여 신규사업으로 펫푸드 시장에 진출하였습니다. ㈜오션은 2014년 설립된 반려동물 사료, 간식, 위생용품등 반려산업과 연관된 제품의 제조 및 유통회사로서 HACCP인증 제조시설을 보유하여 자체 브랜드 및 OEM/ODM사업으로 국내외 다수의 업체들에게 제품을 공급하고 있습니다. 현재 당사는 온/오프라인 채널과 해외 수출 인프라를 활용하여 ㈜오션의 매출 확대를 계획 및 실행하고 있습니다.

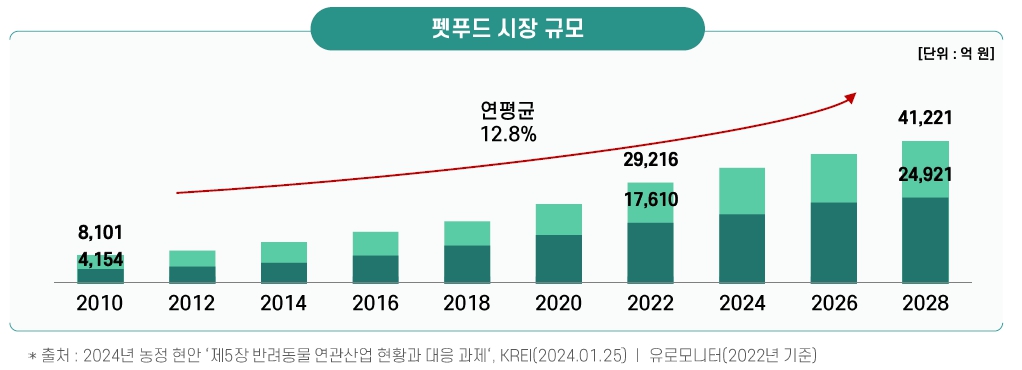

1. 산업의 현황

경제 수준 향상과 고령화, 저출산, 1인 가구 증가 등 인구 구조 변화로 반려동물 양육인구가 증가하고, 반려동물을 가족의 일원으로 여기는 사람이 늘어나면서 펫푸드 시장이 급속히 성장하고 있습니다. 2010년에는 펫푸드 시장이 펫 용품과 비슷한 수준이었으나, 이후 빠르게 확대되며 2022년에는 전체 시장에서 60.3%의 비중을 차지하며 반려동물의 먹거리가 중요한 요소로 자리 잡았습니다. 국내 펫푸드 시장 규모는 2010년 4,154억 원에서 연평균 12.8% 성장하며 2022년 1조 7,610억 원에 도달했으며, 이후에도 연평균 6%의 성장세를 유지하여 2028년에는 2조 4,921억 원에 이를 것으로 전망됩니다. 또한, 반려동물 증가에 따라 펫푸드 생산량도 급격히 증가하여 2016년 2만 2,713톤에서 2022년 18만 6,847톤으로 7년 만에 약 9배 성장하는 등 폭발적인 성장세를 보이고 있습니다.

|

|

국내 펫푸드 시장규모 |

|

|

글로벌펫푸드 시장규모 |

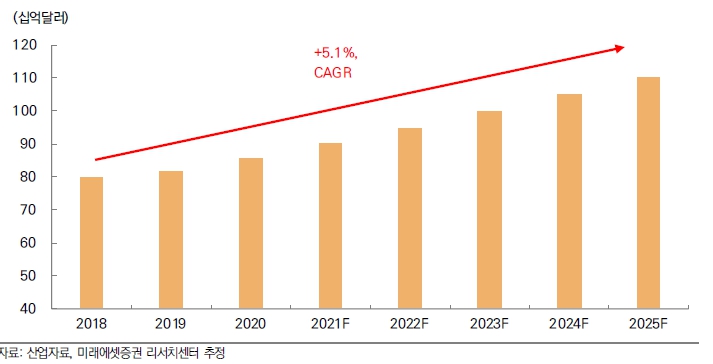

① 프리미엄 펫푸드 시장의 성장

펫이 먹는 음식에 대한 관심과 지출이 증가함에 따라 글로벌 펫푸드 시장은 연 5.1%씩 성장하고 있습니다. 성장률이 둔화된 건식사료 시장과는 달리 프리미엄 펫푸드 시장은 급속도로 성장하고 있습니다. 펫을 가족 구성원으로 여기는 펫팸족들은 사람이 먹을수 있는 수준의 프리미엄 사료를 반려동물에게 먹이기 원하면서 많은 기업들이 프리미엄 펫푸드를 앞다투어 내고 있습니다.

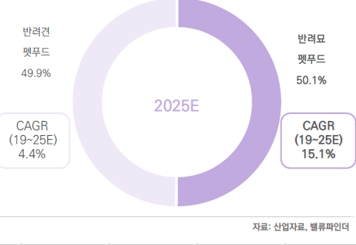

② 반려묘 시장의 성장

산업자료에 따르면 국내 반려묘 펫푸드 시장(2019~2025E 연평균 15%)이 반려견 시장(연평균 4.4%)을 앞설것으로 전망하고 있습니다. 반려묘의 인기는 1인 가구 증가와 라이프스타일 변화에 기인하며, 고양이는 산책이 필요 없고 배변을 스스로 해결할 수 있어 돌봄 부담이 적습니다. 또한, 외로움을 덜 타는 성향 덕분에 혼자 있는 시간이 많은 가구에서도 안정적으로 지낼 수 있어 선호도가 높습니다.

|

|

글로벌 펫푸드 비중 |

2. 산업의 특성

펫푸드 산업에는 락인효과와 높은 고객 충성도가 존재합니다. 반려동물의 입맛과 건강에 맞는 사료를 찾으면 보호자들은 쉽게 변경하지 않으며, 알레르기 반응 우려로 새로운 사료로 바꾸기를 꺼립니다. 이로 인해 한번 선택한 브랜드나 제품에 대해 높은 충성도를 보이는 경향이 있습니다. 또한, 펫푸드 가격이 상승해도 소비자들은 쉽게 브랜드를 바꾸지 않는 가격 비탄력성을 보이며, 반려동물의 건강과 웰빙을 위해 고품질, 기능성 제품을 선호하는 프리미엄화 경향도 나타납니다. 이러한 특성들로 인해 펫푸드 산업은 안정적인 성장을 지속하고 있으며, 기업들은 고객 유지와 프리미엄 제품 개발에 주력하고 있습니다. (참고 자료: 반려동물 사료 구매에 대한 행동적 충성도 관련 요인 분석 (KJCLS)

1. (금융업)사업의 개요

회사는 벤처캐피탈(VC, Venture Capital) 사업을 영위하는 회사로서, 법령상 설립근거는 여신전문금융업법에 의거 신기술사업금융업을 영위하는 신기술사업금융회사입니다.

신기술사업금융회사는 벤처캐피탈 사업으로서 여신전문금융업법에서 정하는 신기술사업투자조합 또는 벤처투자 촉진에 관한 법률에서 정하는 벤처투자조합을 설립 및 운용할 수 있습니다.

벤처캐피탈(VC)은 고도의 기술력을 갖추고 있으며 장래성도 있으나, 아직 자본과 경영기반이 취약하고 일반 금융기관으로는 위험부담이 커서 융자하기 어려운 벤처 비즈니스에 대해 주식취득 등을 통하여 투자하는 기업(신기술사업금융회사, 창업투자회사) 또는 이와 같은 기업의 자본(신기술투자조합, 벤처투자조합 등) 그 자체를 말합니다. 벤처캐피탈은 벤처기업의 기술성, 경영능력과 성장가능성을 검토하여 자본투자를 하고, 벤처기업에 자금과 경영서비스 등을 제공함으로써 피투자 기업의 기업가치를 증대시킨 후 상장(IPO), 인수·합병(M&A), 구주매각 등을 통해 투자자금을 회수합니다. 벤처캐피탈 사업을 영위하는 회사는 국내 관련법에 의거하여 “신기술사업금융회사”와 “중소기업 창업투자회사”로 구분하고 있으며, 신기술사업금융회사는 여신전문금융업법, 창업투자회사는 벤처투자 촉진에 관한 법률 의해 설립 운영되고 있습니다.

본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "(금융업)2. 영업의현황"부터 "(금융업)5. 재무건전성 등 기타참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

2. (금융업)영업의 현황

가. 영업실적 (단위:백만원)

| 영 업 종 류 | 제20기 1분기 | |

| 매출액 | 비중(%) | |

| 관리보수 | 569 | 1.2 |

| 성과보수 | - | - |

| 투자자산관련수익 | 60 | 0.1 |

| 기타영업수익 | 9 | 0.0 |

| 연결조정 | (50) | -0.1 |

| 영업수익 합계 | 588 | 1.2 |

1) 관리보수는 회사가 펀드의 업무집행조합원(사원)으로서 조합 및 PEF 운영에 따라 수령하는 보수입니다.

주2) 성과보수는 펀드 청산시 펀드의 내부수익률(IRR)이 기준수익률(Huddle)을 초과하는 경우 수령하는 보수입니다.

주3) 투자자산관련수익은 회사 및 회사가 운용하는 연결 대상 펀드(지분율 20% 이상 등) 가 보유한 투자자산의 평가와 처분으로 인해 발생한 수익입니다.

주4) 금융수익은 이자수익, 비지배지분금융수익 등으로 구성되어 있습니다.

회사는 2020년 4월 9일 설립되었으며, 2020년 7월 1일 여신전문금융업법상 신기술사업금융업으로 인가를 받은 이후 본격적으로 투자조합 결성을 통한 신기술사업을 확대하기 시작하였으며, 총 7개의 투자조합에 총 1,432억원의 재원을 누적 결성하였으며, 지속가능한 선순환적 구조를 달성하였습니다.

[운용 VC 투자조합 결성 현황] (단위:억원)

|

조합명 |

약정총액 |

결성일 |

존속기한 |

펀드단계 |

|

|

1 |

스마트2020토니비대면투자조합 |

125 |

2020.11.09 |

7년 | 운용중 |

|

2 |

2021토니브릿지투자조합 |

200 |

2021.04.29 |

7년 | 운용중 |

| 3 | 스마트2021토니비대면투자조합 | 400 | 2021.12.27 | 7년 | 운용중 |

| 4 | 2022토니브릿지투자조합 | 300 | 2022.12.16 | 7년 | 운용중 |

| 5 | 2023토니M&A투자조합 | 350 | 2023.11.14 | 7년 | 운용중 |

| 6 | 토니-민트신기술투자조합1호 | 37 | 2024.01.17 | 4년 | 운용중 |

| 7 | 토니-민트신기술투자조합2호 | 20.4 | 2024.12.13 | 4년 | 운용중 |

3. (금융업)파생상품거래 현황

- 보고서 제출일 현재 해당사항 없음

4. (금융업)영업설비

가. 지점 등 설치 현황

| 지 역 | 본점 및 지점 | 출 장 소 | 사 무 소 | 합 계 |

| 서울 | 1 | - | - | 1 |

| 해외 | - | - | - | - |

| 계 | 1 | - | - | 1 |

5. (금융업)재무건전성 등 기타 참고사항

가. 자본적정성 관련지표

(1) 조정자기자본 비율 (단위: 백만원,%)

| 구 분 | 제 20기 1분기 (2025.3월말) |

제 19기 (2024.12월말) |

제18기 (2023.12월말) |

비고 |

| 조정자기자본(A) | 15,443 | 15,262 | 14,661 | - |

| 조정총자산(B) | 14,530 | 14,696 | 13,786 | - |

| 조정자기자본비율(A/B) | 106.3 | 103.9 | 106.3 | - |

주1) 조정자기자본비율 = 조정자기자본/조정총자산 ×100

주2) (주)토니인베스트먼트 별도재무제표 기준입니다.

(2) 유동성 비율

(단위:백만원,%)

| 구 분 | 제 20기 1분기 (2025.3월말) |

제 19기 (2024.12월말) |

제18기 (2023.12월말) |

비고 |

| 유동성자산(A) | 1,712 | 1,558 | 4,120 | - |

| 유동성부채(B) | 189 | 330 | 134 | - |

| 유동성비율(A/B) | 905.8 | 472.1 | 3074.6 | - |

주1) 유동성비율 = 유동성자산/유동성부채 ×100

주2) 유동성자산 : 90일이내 만기도래 자산, 유동성부채 : 90일이내 만기도래 부채

주3) (주)토니인베스트먼트 별도재무제표 기준입니다.

나. 재무건전성 관련지표

- 보고서 제출일 현재 해당사항 없음.

| (단위 : 백만원,%) |

| 구 분 | 제 20기 1분기 (2025.3월말) |

제 19기 (2024.12월말) |

제 18기 (2023.12월말) |

비고 | |

| 손실위험도 가중부실 채권비율 |

가중부실채권 등 | - | - | - | - |

| 총채권등 | - | - | - | - | |

| 손실위험도 가중부실채권비율 | - | - | - | - | |

| 고정이하 채권비율 |

고정 | - | - | - | - |

| 회수의문 | - | - | - | - | |

| 추정손실 | - | - | - | - | |

| 고정이하채권계 | - | - | - | - | |

| 총채권등 | - | - | - | - | |

| 고정이하채권비율 | - | - | - | - | |

| 연체채권비율 | 연체채권액 | - | - | - | - |

| 총채권액 | - | - | - | - | |

| 연체채권비율 | - | - | - | - | |

| 대주주에 대한 신용공여비율 |

대주주 신용공여액 | - | - | - | - |

| 자기자본 | - | - | - | - | |

| 대주주에 대한 신용공여비율 | - | - | - | - | |

| 대손충당금 적립비율 |

대손충당금 잔액 | - | - | - | - |

| 대손충당금 최소의무적립액 | - | - | - | - | |

| 대손충당금 적립비율 | - | - | - | - | |

다. 산업의 현황

(1) 사업의 구조

벤처캐피탈은 1) 투자재원확보, 2) 투자발굴 및 집행, 3) 회수 및 수익실현으로 이어지는 순환적 주기의 사업구조를 가지고 있습니다. 즉, 1) 정부의 정책자금, 연기금 등의 기관투자자, 민간/해외자금 등을 통해 재원을 조달하여 조합을 결성하고 2) 유망하고 성장성 높은 기업을 발굴, 평가하여 투자한 후 3) 기업의 성장에 따라 해당 기업의 상장, 또는 M&A, Secondary(구주매각) 등 회수 시장을 통하여 매각함으로써 자본이득을 취하는 구조로 이루어집니다.

1) 재원확보

벤처캐피탈 사업에서 재원확보(Fund Raising)는 회사수익의 원천을 만드는 자원을 확보하는 것입니다. 투자조합 신규 결성을 통해 관리보수를 확충하여 회사의 소요비용을 충당하고, 회사의 규모를 성장시키기 위해서도 재원을 확보하여 투자조합을 결성하는 것이 매우 중요합니다.

회사 관점에서 우수한 대표펀드매니저 및 핵심운용인력이 충분히 확보되어야 조합결성이 가능하고 투자대상을 발굴하여 투자를 진행할 수 있으므로 재원 확보와 인력 확보는 불가분적 관계입니다. 재원확보는 주요한 출자자(Anchor LP)들이 공고하는 출자사업에 응모하는 것이 일반적이나, 회사의 자체적인 네트워크를 이용하여 출자자를 모집하는 경우도 있습니다.

국내 벤처캐피탈의 출자자 현황을 살펴보면, 업무집행조합원으로 벤처캐피탈과 유한책임조합원으로 정책기관, 금융기관, 연금·공제회, 일반법인, 기타단체, 개인 및 외국인 등으로 구성됩니다.

출자기관은 벤처캐피탈의 제안서를 검토하여 조합의 운용 전략이나 경쟁력 등 운용 전략과 프로세스, 대표펀드매니저와 핵심인력 등 조합 운용팀의 역량과 그간 투자실적(Track Record), 운용사의 재무현황 및 투자실적 등을 비교 평가하여 운용사를 선정하게 됩니다.

2) 투자발굴 및 집행

벤처캐피탈의 심사역이 투자 대상을 발굴한 이후, 본격적으로 투자 여부를 판단하기 위하여 심사를 진행합니다. 심사역은 발굴 기업과 접촉하면서 사업계획서를 검토하고, 회사의 비즈니스 모델과 기술을 이해하는 한편, 산업을 분석하고 시장동향을 파악하여 시장성과 성장가능성 등을 종합적으로 평가합니다. 또한, 해당 기업에 대한 업계의 평판, 재무구조, 필요자금 등을 고려하여 투자 여부와 방식, 규모 등 투자조건을 해당 기업 또는 경영진과 협의합니다. 벤처캐피탈의 투자방식은 보통주 또는 우선주(상환권, 전환권 등을 포함), 전환사채(CB), 신주인수권부사채(BW), 프로젝트투자 등으로 이루어집니다. 심사역은 심사 결과에 따라 투자를 진행하기 위하여, 회사 내에서 투자심의위원회 등 회사의 제반 투자의사 결정 절차를 진행합니다. 투자심의위원회에서는 다른 심사역의 의견 등을 청취하면서 투자의 타당성, 세부적인 투자조건 및 거래구조를 점검하고 통상적으로 다수결 등의 의사결정 절차를 통하여 투자결정을 합니다.

3) 사후관리와 회수, 수익실현

벤처캐피탈은 벤처·중소기업의 투자대상 특성상 투자 이후 적극적으로 경영을 지원하고 있습니다. 예를 들면 마케팅이나 영업역량 등이 부족한 경우 관련된 다른 기업이나 인력을 소개하거나, 기업과 공동으로 전략을 수립하는 등 직접적으로 지원합니다. 한편 추가적인 투자금이 필요한 경우, 직접 후속 투자를 하거나 다른 투자자를 물색하기도 하며, 주기적으로 경영성과를 모니터링하고, 상장업무나 M&A를 지원하기도 합니다.

궁극적으로 벤처캐피탈은 투자금액을 회수하여 수익을 실현하는 것이 목적이므로, 조합의 만기가 도래하거나 수익 또는 손실이 예상되는 경우 회수를 진행합니다. 벤처캐피탈은 투자수익을 극대화하기 위하여 적절한 회수의 시기와 방법을 추진하게 됩니다. 회수는 IPO, M&A, Secondary Market 등을 통해 이뤄집니다.

4) 수익 구조

벤처캐피탈의 수익구조는 1) 조합을 결성하고 운영하는 대가로 수취하는 관리보수, 2) 조합의 투자수익에 대하여 회사의 출자비율에 따른 수익배분, 3) 조합을 운영하여 기준수익률을 상회하는 투자수익에 대한 별도의 성과보수, 4) 조합이 아닌 회사의 자체적인 자본계정 투자를 통한 투자수익 등이 있습니다.

먼저 조합을 결성한 이후, 업무집행조합원(운용사, 벤처캐피탈)은 전체의 조합 존속기간 중에서 일정하게 정한 투자기간 동안 출자약정 총액의 일정비율의 관리보수를 수취하게 되며, 투자기간이 경과한 이후에는 투자잔액을 기준으로 관리보수를 수취합니다. 또한 조합을 결성함에 있어 운용사인 벤처캐피탈도 일정 금액을 출자하게 되므로 다른 출자자와 마찬가지로 조합의 운용결과 발생하는 투자수익을 지분율에 따라 배분 받아 수익을 얻습니다.

만일 조합을 성공적으로 운용하여 존속기간 만료 및 청산 시점에 사전에 정한 기준수익률을 초과 달성하는 경우, 초과달성 투자수익의 일정비율을 우선적으로 업무집행조합원에 성과보수로 지급합니다. 이는 투자역량 및 성과에 대한 보상으로서 추가적인 수익이며, 경쟁력을 갖춘 벤처캐피탈의 초과수익이 됩니다.

(2) 산업의 특성

1) 위험관리와 수익성

성장기업인 벤처기업의 특성상 이들에 투자하는 벤처캐피탈은 개별 투자건별로 높은위험에 노출되지만 이에 상응하는 높은 수익률로 보상을 받습니다. 벤처캐피탈은 일반적으로 조합을 결성하여 투자를 수행합니다. 통상 1개의 조합은 투자목적과 규모에 따라 5~20여 개의 투자 포트폴리오를 구성하게 되고, 이를 통하여 투자손실의 위험과 수익률을 일정수준으로 상쇄합니다.

이에 따라, 국내 벤처캐피탈은 시기별로 다소간의 편차는 있겠으나 안정적인 수익률을 유지하면서 시장의 수익률을 상회하였습니다.

2) 인력 중심 및 투자성과 축적의 산업

투자대상인 벤처·중소기업의 경우 공개기업 또는 대기업에 비하여 정보가 제한되고투자자와 피투자기업의 정보 비대칭이 발생합니다. 때문에, 투자대상을 발굴, 평가하여 전망을 예측하여 투자하고, 사후관리를 통한 수익실현과 투자금 회수를 위해 거시경제, 기반기술, 산업의 트렌드, 경영지식 등에 대한 높은 이해가 요구되며, 포괄적 경험 또한 직무수행에 있어서 매우 중요한 요소가 됩니다.

이로 인하여, 벤처캐피탈 산업은 이를 판단하는 인력의 역량에 의해 성과가 좌우되며, 인력에 대한 의존이 높은 산업입니다.

출자자가 출자자금을 효과적으로 운용하여 높은 수익률을 달성할 수 있는 운용사를 선정함에 있어 중요한 고려요소 중 하나는 과거의 투자성과입니다.

운용사 선정에 있어서 주요한 평가요소인 회사의 투자 전략, 투자 기업의 발굴 및 심사 능력, 선량한 관리자의 의무 이행과 이해상충 방지 등은 핵심인력과 회사의 운영체계에 내재화되어 있으며, 이를 나타내는 것이 기존의 투자 성과(Track Record)이기 때문입니다.

3) 정책 기반의 산업

벤처캐피탈산업은 초기에 정부 주도로 설립되었으며, 중소기업 및 벤처기업의 성장을 촉진한다는 정책목적에 따라 ‘여신전문금융업법’, ‘벤처투자 촉진에 관한 법률’(구 ‘중소기업창업 지원법’및 구 ‘벤처기업육성에 관한 특별조치법’ 중 벤처투자에 관한 조항) 등에 근거하여 설립, 운영되어 온 정책기반의 산업입니다.

운용 측면에서 볼 때, 국내 벤처캐피탈 산업은 일차적으로는 정부의 정책적인 금융 기반 하에서 적극적으로 중소·벤처기업 육성 정책에 따라 유동성이 공급되고 있는 시장이며, 이차적으로는 벤처캐피탈이 정부로부터의 정책자금을 출자받은 투자조합을 중심으로 다양한 기관 참여 및 민간출자를 이끌어냄으로써 정책효과를 확대하고 위험을 분산하는 구조입니다.

4) 경기변동 산업

벤처캐피탈 산업은 경기변동의 영향을 많이 받으며, 1) 재원 확보의 측면에서는 금리등 거시경제지표와 정부정책, 2) 투자 측면에서는 창업, 벤처생태계의 활성화, 3) 회수 측면에서는 자본시장의 성장과 상장에 따른 기업공개 활성화에 영향을 받습니다. 다만, 일반적인 산업과는 일부 반대의 영향을 받는 점에서 특수성이 있습니다.

(3) 시장규모 및 전망

1) 국내 벤처캐피탈 시장 현황

정부는 중소기업을 국가 경제의 주역으로 보고, “중소·벤처 활성화”를 주요 국정과제로 설정하여 벤처산업을 육성하고 있으며, 한국벤처투자, 한국성장금융 등을 통하여 정책자금을 공급함으로써 벤처캐피탈을 지원하고 있습니다.

민간 분야에서도 신사업의 발굴, 자본이득의 획득 등을 목적으로 벤처 투자가 증가하면서 국가 경제적으로도 제4차 산업혁명 및 신경제로의 전환을 가속화하고, 새로운 일자리와 부가가치를 창출하는 한편, 벤처 투자를 통하여 성장한 엔터테인먼트, 모바일 메신저 등이 한류를 주도하며 새로운 수출산업으로서 국가 경제에 기여하고 있습니다.

정부의 정책 기조 변화로 인하여 대규모 정책자금이 유입되면서 신규 펀드 결성은 급격히 확대되고 있으며, 중소기업과 창업, 벤처기업의 혁신 성장을 지원하기 위한 동력으로 벤처캐피탈의 재원은 지속적으로 증가하고 있습니다.

벤처캐피탈 산업이 성장하고 규모가 확대되면서 투자 분야별 역할 분담과 전문성이 점점 강화되고 있습니다. 이러한 현상은 산업 자체가 더욱 확대되는 단계에 따른 것으로, 투자가 이루어진 주요 업종은 ICT, 전기/기계/장비, 바이오/의료, 영상/공연/음반, 게임, 유통/서비스 등이며, 심사인력의 전문적인 지식과 능력 및 누적된 투자경험 등에 따라 점점 특화되는 양상을 보이고 있습니다.

벤처캐피탈 투자의 회수방식은 크게 벤처투자의 최종적 회수라고 할 수 있는 IPO와 그 이전 단계에서 회수가 이루어지는 중간 회수시장으로 구분할 수 있습니다. 중간회수시장은 M&A, 장외매각 또는 상환 등으로 구분할 수 있습니다.

국내 벤처캐피탈 회수 시장은 미국 등과 달리 M&A 비중이 낮고 IPO의 비중이 높습니다. 이는 2014년 이후 IPO 기업 수의 증가에 기인한 것으로 볼 수 있습니다. 회수시장 활성화 정책의 일환으로 상장요건 완화 및 질적 심사 항목을 최소화하였고, 일반기업 상장뿐만 아니라, SPAC, 기술특례상장제도 등을 통해 상장한 기업수가 크게증가하였기 때문입니다.

2) 국내 시장 성장성 및 전망

2024년 말기준으로 신기술금융업 등록 여신금융회사는 총 190개사로 전년 대비18개사가 늘었으며 2008년 31개사에서 꾸준히 증가하고 있습니다. 전업신기술 금융회사는 129개사로 전년 대비 17개사 증가하였습니다.

① 경쟁요소

국내 중소 벤처기업에 대한 투자업무는 여신전문금융업법상의 여신전문금융회사 중 신기술사업금융업자와 중소기업창업지원법상의 창업투자회사로 2원화 되어 있습니다.

| [신기술사업금융회사와 창업투자회사 비교] |

| 구 분 | 신기술사업금융업자 | 중소기업창업투자회사 |

| 근거법률 | 여신전문금융업법 | 중소기업창업지원법 |

| 관할기관 | 금융위원회(금융감독원) | 중소기업청(한국벤처투자) |

| 근거 법률목적 |

신기술사업금융업을 영위하는자의 건전하고 창의적인 발전을 지원함으로써 국민의 금융 편의를 도모, 국민경제의 발전에 이바지 | 중소기업의 설립을 촉진하고 창업된 중소기업에 대한 투자를 촉진, 중소기업의 건전한 발전을 통한 건실한 산업 구조 구축에 기여 |

| 자금조달 | 기금, 금융기관으로부터의 차입, 사채나 어음발행, 보유유가증권 매출, 보유 대출채권 양도, 외화차입 | 정부, 정부가 설치한 기금, 국내외 금융기관, 외국정부 또는 국제기구로부터 차입, 사채발행(한도:자본금과 적립금 총액의 10배) |

| 등록요건 | 2개이상 여신전문금융업 : 자본금 200억 3개이상 여신전문금융업 : 자본금 400억 *신기술금융전문회사: 100억원 |

자본금 20억 상근전문인력 2인이상 |

| 투자의무 | 투자실적 유지의무 없음 | 등록(창투사)결성일(창투조합)로부터 다음 비율이상 3년이내:자본금의 40% 이상(50% 범위내) |

| 주요업무 | *신기술사업자에 대한 투융자(기술신용보증기금법 제2조) 신기술사업자에 대한 경영기술지도 신기술사업투자조합 설립 및 자금관리, 운용 일반여신업무(대출, 어음할인, 지급보증, 팩토링등) *투자방법 -신주·구주, 타조합 지분인수 -무형자산(IP 등) 인수 및 해외투자 |

창업자(창업 7년 이내의 중소기업) 및 벤처기업에 대한 투자 |

| 등록 취소 사유 |

<신기술사업금융사> 허위 기타 부정등록 회사·대주주가 회사정리절차진행, 신용불량등록, 금융법령 위반으로 벌금형이상 처벌 여전법상 금감위명령 위반 적기시정조치에 의한 계약 이전 명령 1년이상 영업이 없을경우 법인 합병·파산·영업폐지등으로 사실상 영업종료 <신기술투자조합> 별도의 등록 및 등록취소 규정 없음 |

<창투사> 허위 기타 부정 등록 등록요건 부적합 등록후 3년간 투자실적이 자본금의 50%미달 또는 정당한 사유없이 1년이상 투자가 없을 경우 업무수행 곤란, 행위제한 위반 <창투조합> 허위기타 부정 등록 3년간 투자실적이 출연금의 50% 미달 등 |

| 세제혜택 등 (조세특례 제한법) |

주식·출자지분 양도차익 비과세(조세특례제한법 13조) 배당소득 비과세(조세특례제한법 13조) 주식·지분 양도시 증권거래세 면제(조세특례제한법 117조) |

|

| [운용형태별 투자현황 비교] |

| 구 분 | 신기술사업금융업자 | 중소기업창업투자회사 |

| 회사수 | 190 | 249 |

| 투자약정액 | 30조 7,537억원 | 60조 7,088억원 |

| 투자잔액 | 21조 6,204억원 | 32조 555억원 |

| *자료: | 여신금융협회, 신기술사업금융업자 현황 및 투자실적 |

| (주1) | 2024년 말 기준 |

한편, 1986년에 제정된 '중소기업창업지원법'을 설립근거로 하는 창업투자회사는 업무영역이 투자 및 제한적 자금대여에 국한되어 있으며, 17년 10월 창투자 자본금 요건이 50억원에서 20억원으로 완화되면서 지속적으로 증가 중입니다. 2024년 말기준 총회사수는 249개사이며, 투자잔액은 32조 555억원입니다. (출처 : 여신금융협회, 신기술사업금융업자 현황 및 투자실적(`24년)

신기술금융회사가 조합당 투자규모는 크지만 회사나 전체투자규모가 큰 창투사가 벤처/중소기업에 대한 투자는 더 활발한 편입니다. 이는 벤처/중소기업 지원에 대한 정책자금이 주로 중소기업청으로 집중되고, 중소기업청 주관으로 정책자금 배분이 이루어지기 때문으로 판단됩니다.

이에 비해 신기술금융회사는 상대적으로 높은 자본금 요건에도 불구하고 창투사에 비해 자유로운 투자업무가 가능하다는 이점으로 인해 대기업 및 은행 계열이 중심이 되어 사별 전략화된 영역에서 투자업무를 영위하고 있습니다. 창업투자회사는 중소기업창업지원법에 근거하여 창업 3년 내 출자금의 40%를 창업자 및 벤처기업에 투자하도록 하는 투자의무비율로 인해 주로 창업이나 초기단계 기업에 투자하는 반면, 신기술금융회사는 금융영역에서 다양한 수단을 통해 성장·회수 단계 기업에 주로 투자하고 있습니다.

② 산업의 성장성

신기술사업금융업은 신기술사업자에 투자한 주식의 매각에 따른 자본이득이 회사수익의 상당부분을 차지하므로 중소벤처기업의 주식이 거래소시장에 상장 또는 협회중개시장에 등록되어 거래될 수 있는 자본시장의 발전 및 성숙이 그 성장의 필수요건입니다. 따라서 대부분의 국가에서는 자본시장을 통한 중소벤처기업 주식 거래의 활성화를 지원하기 위해 중소벤처기업 상장 및 등록요건을 일반기업보다 완화하고 중소 벤처기업에 대한 각종 세제지원 제도를 갖추고 있습니다.

신기술금융업의 신규투자는 2000년대 초반까지 가파른 성장세를 보였으나, 닷컴버블 등으로 인해 신기술 창업이 줄어듦에 따라 2000년대 후반까지 경기변동에 따른 등락세를 겪었습니다. 하지만 2008년 경제위기 이후 성장세를 보이며 투자잔액은 꾸준히 증가하고 있으며

'24년 한해동안 신규로 결성된 신기술투자조합은 525개(4조 7,979억원)입니다. 조합수는 벤처투자 경기변동 등에 따라 증감을 반복하고 있습니다. 운영 중인 조합 수는 2,417개로 23년 말 대비 259개(12.0%) 증가했으며, 조합 규모(금액) 역시 30조 7,537억원에 달하는 등 23년 말 대비 3조 3억원(10.8%) 증가하였습니다. 다만, 정책자금출자 비중이 높은 창업투자업권 대비 민간자금 비중이 높은 신기술금융업권은 조합당 결성 금액이 낮습니다.

| [연도별 신기술투자조합 결성현황] |

| (단위: 개, 억 원) |

| 구 분 | 2024년 | 2023년 | 2022년 | 2021년 | 2020년 | |

| 신규 | 조합수 | 525 | 569 | 522 | 794 |

444 |

| 금액(약정액) | 47,979 | 62,297 | 65,767 | 82,991 |

31,214 |

|

| 잔액 | 조합수 | 2,417 | 2,158 | 1,958 | 1,596 |

1,061 |

| 금액(약정액) | 307,537 | 277,534 | 250,129 | 193,670 |

125,574 |

|

| *자료: | 여신금융협회, 신기술사업금융업자 현황 및 투자실적(`24년) |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 원) |

| 과 목 | 제20기 1분기말 | 제19기말 | 제18 기말 |

|---|---|---|---|

| 2025-03-31 | 2024-12-31 | 2023-12-31 | |

| [유동자산] | 81,953,811,479 | 69,470,952,657 | 68,861,810,230 |

| ㆍ현금및현금성자산 | 6,093,991,364 | 4,993,680,278 | 10,591,821,452 |

| ㆍ단기금융상품 | 13,807,000,000 | 17,909,000,000 | 15,817,232,877 |

| ㆍ유동공정가치측정금융자산 | 1,382,444,600 | 1,368,771,000 | 1,577,526,960 |

| ㆍ매출채권및기타유동채권 | 33,649,784,374 | 22,041,600,948 | 20,575,094,476 |

| ㆍ재고자산 | 22,208,087,605 | 19,132,743,708 | 17,061,516,274 |

| ㆍ기타유동자산 | 4,812,503,536 | 4,025,156,723 | 3,238,618,191 |

| ㆍ기타유동금융자산 | - | - | - |

| [비유동자산] | 140,862,397,778 | 141,298,773,963 | 133,747,258,048 |

| ㆍ장기금융상품 | 4,063,308,310 | 3,105,576,810 | 2,977,397,078 |

| ㆍ장기매출채권및기타유동채권 | - | - | - |

| ㆍ유형자산 | 53,427,218,561 | 54,373,408,481 | 57,263,917,159 |

| ㆍ무형자산 | 14,063,032,714 | 14,053,975,203 | 14,199,021,390 |

| ㆍ비유동공정가치측정금융자산 | 23,886,133,546 | 23,894,158,546 | 23,036,909,536 |

| ㆍ관계기업투자주식 | 21,031,842,635 | 21,165,457,785 | 15,402,710,321 |

| ㆍ기타비유동자산 | 24,390,862,012 | 24,706,197,138 | 20,867,302,564 |

| 자산총계 | 222,816,209,257 | 210,769,726,620 | 202,609,068,278 |

| [유동부채] | 74,011,822,537 | 54,478,892,350 | 67,547,096,954 |

| [비유동부채] | 33,090,659,691 | 39,450,475,417 | 33,703,588,710 |

| 부채총계 | 107,102,482,228 | 93,929,367,767 | 101,250,685,664 |

| [자본금] | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 |

| [자본잉여금] | 90,326,365,715 | 90,326,365,715 | 90,326,365,715 |

| [기타자본구성요소] | (2,635,930,306) | (2,635,930,306) | (2,635,930,306) |

| [기타포괄손익누계액] | (2,626,199,711) | (2,622,030,635) | (2,147,665,421) |

| [이익잉여금] | 19,355,442,150 | 20,151,450,540 | 4,407,595,534 |

| [비지배지분] | 6,483,089,381 | 6,809,543,739 | 6,597,057,292 |

| 자본총계 | 115,713,727,029 | 116,840,358,853 | 101,358,382,614 |

| 부채 및 자본 총계 | 222,816,209,257 | 210,769,726,620 | 202,609,068,278 |

| (2025년1월~3월) | (2024년1월~12월) | (2023년1월~12월) | |

| 매출액 | 48,937,451,762 | 176,995,852,869 | 151,091,527,920 |

| 영업이익 | 3,649,946,210 | 12,102,080,331 | 9,616,935,808 |

| 법인세비용차감전순이익 | 2,189,842,895 | 13,029,097,685 | 4,553,203,977 |

| 당기순이익 | 1,745,855,372 | 16,588,488,900 | 2,987,856,716 |

| 지배기업의 소유주에게 귀속되는 당기순이익(손실) | 2,072,309,730 | 16,366,649,550 | 3,702,809,368 |

| 비지배지분에 귀속되는 당기순이익(손실) | (326,454,358) | 221,839,350 | (714,952,652) |

| 총포괄손익 | 1,741,686,296 | 15,481,976,239 | 1,525,353,802 |

| 총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 | 2,068,140,654 | 15,269,489,792 | 2,236,953,822 |

| 총 포괄손익, 비지배지분 | (326,454,358) | 212,486,447 | (711,600,020) |

| 기본주당이익(단위:원) | 87 | 685 | 155 |

| 희석주당이익(단위:원) | 87 | 685 | 155 |

| 연결에 포함된 회사수 | 9 | 9 | 9 |

나. 요약별도재무정보

| (단위 : 원) |

| 과 목 | 제20기 1분기말 | 제19기말 | 제18 기말 |

|---|---|---|---|

| 2025-03-31 | 2024-12-31 | 2023-12-31 | |

| [유동자산] | 67,366,209,927 | 63,230,715,356 | 52,345,741,788 |

| ㆍ현금및현금성자산 | 4,205,585,490 | 2,943,581,276 | 8,232,876,950 |

| ㆍ단기금융상품 | 13,807,000,000 | 17,689,000,000 | 13,825,000,000 |

| ㆍ매출채권및기타유동채권 | 30,434,959,670 | 25,769,922,692 | 16,193,088,400 |

| ㆍ재고자산 | 15,753,278,154 | 14,422,522,049 | 12,253,395,827 |

| ㆍ매각예정비유동자산 | - | - | - |

| ㆍ기타유동자산 | 3,094,861,030 | 2,347,819,099 | 1,841,380,611 |

| ㆍ기타유동금융자산 | - | - | - |

| ㆍ당기법인세자산 | 70,525,583 | 57,870,240 | - |

| [비유동자산] | 133,564,870,541 | 133,379,582,458 | 140,067,059,392 |

| ㆍ장기금융상품 | 4,032,000,000 | 3,076,400,000 | 2,962,000,000 |

| ㆍ장기매출채권및기타비유동채권 | 749,381,500 | 751,170,000 | 7,600,287,200 |

| ㆍ유형자산 | 11,765,208,005 | 12,222,649,361 | 14,045,777,419 |

| ㆍ무형자산 | 5,935,630,364 | 5,901,138,532 | 5,929,132,445 |

| ㆍ비유동공정가치측정금융자산 | 13,062,775,000 | 13,070,800,000 | 11,603,550,000 |

| ㆍ종속기업과 관계기업투자주식 | 82,071,369,038 | 82,071,369,038 | 79,015,790,659 |

| ㆍ기타비유동자산 | 15,948,506,634 | 16,286,055,527 | 18,910,521,669 |

| 자산총계 | 200,931,080,468 | 196,610,297,814 | 192,412,801,180 |

| [유동부채] | 39,788,052,819 | 29,585,136,803 | 37,975,519,764 |

| [비유동부채] | 20,854,500,165 | 25,450,576,897 | 23,165,545,429 |

| 부채총계 | 60,642,552,984 | 55,035,713,700 | 61,141,065,193 |

| [자본금] | 4,810,959,800 | 4,810,959,800 | 4,810,959,800 |

| [자본잉여금] | 83,943,670,020 | 83,943,670,020 | 83,943,670,020 |

| [기타자본구성요소] | (2,635,930,306) | (2,635,930,306) | (2,635,930,306) |

| [기타포괄손익누계액] | (1,727,707,443) | (1,727,707,443) | (1,727,707,443) |

| [이익잉여금] | 55,897,535,413 | 57,183,592,043 | 46,880,743,916 |

| 자본총계 | 140,288,527,484 | 141,574,584,114 | 131,271,735,987 |

| 부채 및 자본 총계 | 200,931,080,468 | 196,610,297,814 | 192,412,801,180 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| (2025년1월~3월) | (2024년1월~12월) | (2023년1월~12월) | |

| 매출액 | 32,278,117,161 | 123,799,557,630 | 108,037,617,707 |

| 영업이익 | 2,981,054,368 | 10,203,471,538 | 8,335,786,315 |

| 법인세비용차감전순이익(손실) | 2,048,462,780 | 13,320,255,945 | 8,170,281,440 |

| 당기순이익(손실) | 1,582,261,490 | 10,725,384,931 | 6,654,283,138 |

| 총포괄손익 | 1,582,261,490 | 10,302,848,127 | 5,292,814,625 |

| 기본주당이익(단위:원) | 66 | 449 | 278 |

| 희석주당이익(단위:원) | 66 | 449 | 278 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 20 기 1분기말 2025.03.31 현재 |

|

제 19 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 20 기 1분기말 |

제 19 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

81,953,811,479 |

69,470,952,657 |

|

현금및현금성자산 |

6,093,991,364 |

4,993,680,278 |

|

단기금융상품 |

13,807,000,000 |

17,909,000,000 |

|

당기손익-공정가치 측정 유동금융자산 |

1,382,444,600 |

1,368,771,000 |

|

매출채권 및 기타유동채권 |

33,649,784,374 |

22,041,600,948 |

|

당기법인세자산 |

181,513,245 |

168,633,003 |

|

재고자산 |

22,208,087,605 |

19,132,743,708 |

|

기타유동자산 |

4,630,990,291 |

3,856,523,720 |

|

비유동자산 |

140,862,397,778 |

141,298,773,963 |

|

장기금융상품 |

4,063,308,310 |

3,105,576,810 |

|

유형자산 |

53,427,218,561 |

54,373,408,481 |

|

무형자산 |

14,063,032,714 |

14,053,975,203 |

|

기타비유동금융자산 |

13,052,465,882 |

13,052,465,882 |

|

당기손익-공정가치 측정 비유동금융자산 |

23,387,033,546 |

23,395,058,546 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

499,100,000 |

499,100,000 |

|

관계기업에 대한 투자자산 |

21,031,842,635 |

21,165,457,785 |

|

이연법인세자산 |

11,338,396,130 |

11,653,731,256 |

|

자산총계 |

222,816,209,257 |

210,769,726,620 |

|

부채 |

||

|

유동부채 |

74,011,822,537 |

54,478,892,350 |

|

매입채무 및 기타유동채무 |

25,928,621,214 |

15,343,826,147 |

|

단기차입금 |

39,350,000,000 |

32,039,630,367 |

|

유동성장기차입금 |

1,814,496,253 |

99,600,000 |

|

당기법인세부채 |

131,511,361 |

178,679,684 |

|

기타유동금융부채 |

3,921,095,433 |

3,852,554,931 |

|

유동충당부채 |

280,325,525 |

376,166,349 |

|

기타유동부채 |

2,585,772,751 |

2,588,434,872 |

|

비유동부채 |

33,090,659,691 |

39,450,475,417 |

|

장기차입금 |

14,000,000,000 |

19,740,000,000 |

|

기타비유동금융부채 |

8,222,999,419 |

9,047,898,022 |

|

비유동충당부채 |

13,268,103 |

11,722,645 |

|

퇴직급여부채 |

5,420,554,292 |

5,191,750,308 |

|

비지배지분부채 |

5,433,837,877 |

5,459,104,442 |

|

부채총계 |

107,102,482,228 |

93,929,367,767 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

109,230,637,648 |

110,030,815,114 |

|

자본금 |

4,810,959,800 |

4,810,959,800 |

|

자본잉여금 |

90,326,365,715 |

90,326,365,715 |

|

기타자본구성요소 |

(2,635,930,306) |

(2,635,930,306) |

|

기타포괄손익누계액 |

(2,626,199,711) |

(2,622,030,635) |

|

이익잉여금(결손금) |

19,355,442,150 |

20,151,450,540 |

|

비지배지분 |

6,483,089,381 |

6,809,543,739 |

|

자본총계 |

115,713,727,029 |

116,840,358,853 |

|

자본과부채총계 |

222,816,209,257 |

210,769,726,620 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 20 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 19 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 20 기 1분기 |

제 19 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

수익(매출액) |

48,937,451,762 |

48,937,451,762 |

41,790,684,278 |

41,790,684,278 |

|

매출원가 |

26,155,843,047 |

26,155,843,047 |

20,771,660,197 |

20,771,660,197 |

|

매출총이익 |

22,781,608,715 |

22,781,608,715 |

21,019,024,081 |

21,019,024,081 |

|

판매비와관리비 |

19,131,662,505 |

19,131,662,505 |

18,716,842,289 |

18,716,842,289 |

|

영업이익(손실) |

3,649,946,210 |

3,649,946,210 |

2,302,181,792 |

2,302,181,792 |

|

기타이익 |

73,527,626 |

73,527,626 |

9,699,769 |

9,699,769 |

|

기타손실 |

998,912,882 |

998,912,882 |

213,528,719 |

213,528,719 |

|

금융수익 |

335,856,066 |

335,856,066 |

634,409,125 |

634,409,125 |

|

금융원가 |

736,958,975 |

736,958,975 |

866,114,845 |

866,114,845 |

|

공동기업및관계기업투자손익 |

(133,615,150) |

(133,615,150) |

140,037,892 |

140,037,892 |

|

법인세비용차감전순이익(손실) |

2,189,842,895 |

2,189,842,895 |

2,006,685,014 |

2,006,685,014 |

|

법인세비용(수익) |

(443,987,523) |

(443,987,523) |

(373,284,258) |

(373,284,258) |

|

당기순이익(손실) |

1,745,855,372 |

1,745,855,372 |

1,633,400,756 |

1,633,400,756 |

|

기타포괄손익 |

(4,169,076) |

(4,169,076) |

(139,394,182) |

(139,394,182) |

|

당기손익으로 재분류되지 않는 항목(세전기타포괄손익) |

||||

|

확정급여제도의 재측정손익 |

||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

||||

|

당기손익으로 재분류되지 않는 항목과 관련된 법인세 |

||||

|

당기손익으로 재분류될 수 있는 항목(세전기타포괄손익) |

(4,169,076) |

(4,169,076) |

(139,394,182) |

(139,394,182) |

|

해외사업장환산외환차이(세전기타포괄이익) |

(4,169,076) |

(4,169,076) |

(139,394,182) |

(139,394,182) |

|

총포괄손익 |

1,741,686,296 |

1,741,686,296 |

1,494,006,574 |

1,494,006,574 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

2,072,309,730 |

2,072,309,730 |

1,547,622,517 |

1,547,622,517 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(326,454,358) |

(326,454,358) |

85,778,239 |

85,778,239 |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

2,068,140,654 |

2,068,140,654 |

1,408,228,335 |

1,408,228,335 |

|

포괄손익, 비지배지분 |

(326,454,358) |

(326,454,358) |

85,778,239 |

85,778,239 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

87 |

87 |

65 |

65 |

|

희석주당이익(손실) (단위 : 원) |

87 |

87 |

65 |

65 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 20 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 19 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

4,810,959,800 |

90,326,365,715 |

(2,635,930,306) |

(2,147,665,421) |

4,407,595,534 |

94,761,325,322 |

6,597,057,292 |

101,358,382,614 |

|

당기순이익(손실) |

1,547,622,517 |

1,547,622,517 |

85,778,239 |

1,633,400,756 |

||||

|

배당금 지급 |

||||||||

|

해외사업장환산외환차이 |

(139,394,182) |

(139,394,182) |

(139,394,182) |

|||||

|

2024.03.31 (기말자본) |

4,810,959,800 |

90,326,365,715 |

(2,635,930,306) |

(2,287,059,603) |

5,955,218,051 |

96,169,553,657 |

6,682,835,531 |

102,852,389,188 |

|

2025.01.01 (기초자본) |

4,810,959,800 |

90,326,365,715 |

(2,635,930,306) |

(2,622,030,635) |

20,151,450,540 |

110,030,815,114 |

6,809,543,739 |

116,840,358,853 |

|

당기순이익(손실) |

2,072,309,730 |

2,072,309,730 |

(326,454,358) |

1,745,855,372 |

||||

|

배당금 지급 |

(2,868,318,120) |

(2,868,318,120) |

(2,868,318,120) |

|||||

|

해외사업장환산외환차이 |

(4,169,076) |

(4,169,076) |

(4,169,076) |

|||||

|

2025.03.31 (기말자본) |

4,810,959,800 |

90,326,365,715 |

(2,635,930,306) |

(2,626,199,711) |

19,355,442,150 |

109,230,637,648 |

6,483,089,381 |

115,713,727,029 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 20 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 19 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 20 기 1분기 |

제 19 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(3,674,515,820) |

3,975,415,761 |

|

당기순이익(손실) |

1,745,855,372 |

1,633,400,756 |

|

당기순이익조정을 위한 가감 |

3,589,607,710 |

2,473,833,404 |

|

영업활동으로 인한 자산 부채의 변동 |

(8,454,952,022) |

524,928,686 |

|

이자지급(영업) |

(659,145,205) |

(833,810,179) |

|

이자수취 |

292,594,388 |

283,052,761 |

|

법인세환급(납부) |

(188,476,063) |

(105,989,667) |

|

투자활동현금흐름 |

2,557,433,934 |

(2,190,878,763) |

|

보증금의 감소 |

57,716,000 |

|

|

보증금의 증가 |

(10,300,000) |

|

|

단기금융상품의 처분 |

17,235,000,000 |

10,285,000,000 |

|

단기금융상품의 취득 |

(13,353,000,000) |

(9,835,000,000) |

|

장기금융상품의 처분 |

13,379 |

|

|

장기금융상품의 취득 |

(957,731,500) |

(1,030,421,701) |

|

유형자산의 처분 |

6,363,636 |

100,000,000 |

|

유형자산의 취득 |

(347,062,539) |

(548,460,558) |

|

무형자산의 취득 |

(26,135,663) |

(36,425,883) |

|

관계기업에 대한 투자자산의 처분 |

1,027,000,000 |

|

|

관계기업에 대한 투자자산의 취득 |

(2,200,000,000) |

|

|

재무활동현금흐름 |

2,211,462,869 |

(1,528,146,348) |

|

단기차입금의 상환 |

(1,747,503,474) |

(270,136,389) |

|

단기차입금의 증가 |

5,057,873,107 |

1,925,527 |

|

유동성장기차입금의상환 |

(25,103,747) |

(82,100,000) |

|

장기차입금의 상환 |

(10,076,415) |

|

|

장기차입금의 증가 |

(130,000,881) |

|

|

리스부채의 상환 |

(1,063,726,602) |

(1,047,834,605) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

1,094,380,983 |

256,390,650 |

|

현금및현금성자산에 대한 환율변동효과 |

5,930,103 |

6,537,200 |

|

기초현금및현금성자산 |

4,993,680,278 |

10,591,821,452 |

|

기말현금및현금성자산 |

6,093,991,364 |

10,854,749,302 |

3. 연결재무제표 주석

주석

|

제 20 (당)기 1분기 2025년 01월 01일 부터 2025년 03월 31일 까지 |

|

제 19 (전)기 1분기 2024년 01월 01일 부터 2024년 03월 31일 까지 |

| 주식회사 토니모리와 그 종속기업 |

1. 일반사항

주식회사 토니모리(이하 "지배기업")와 그 종속기업(이하 지배기업과 종속기업을 "연결회사")의 개요는 다음과 같습니다.

1.1 지배기업의 현황

지배기업은 2006년 7월 화장품 제조, 판매, 프랜차이즈업 등을 목적으로 설립되었으며, 서울시 서초구 남부순환로 2557에 본점을 두고 있습니다. 지배기업은 2015년 7월 10일 한국거래소가 개설한 유가증권시장에 주식을 상장하였습니다.

당분기말 현재 자본금은 4,811백만원이며, 주요 주주 현황은 다음과 같습니다.

| 주주명 | 주식수(주) | 지분율(%) |

|---|---|---|

| 배해동 외 특수관계자 | 12,760,000 | 53.05% |

| 기 타 | 11,142,651 | 46.32% |

| 자기주식 | 152,148 | 0.63% |

| 합 계 | 24,054,799 | 100.00% |

1.2 종속기업의 현황

당분기말과 전기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 회사명 | 국가 | 업종 | 결산월 | 지분율(%) | |

|---|---|---|---|---|---|

| 당분기말 | 전기말 | ||||

| 토니모리(칭다오)유한공사 | 중국 | 화장품판매 | 12월 | 100.00 | 100.00 |

| 심양토리화장품유한공사(*1) | 중국 | 화장품판매 | 12월 | 100.00 | 100.00 |

| 메가코스화장품유한공사(*2) | 중국 | 화장품제조 | 12월 | 100.00 | 100.00 |

| 메가코스화장품(상해)유한공사(*3) | 중국 | 화장품제조 | 12월 | 100.00 | 100.00 |

| (주)메가코스 | 한국 | 화장품제조 | 12월 | 100.00 | 100.00 |

| (주)토니인베스트먼트 | 한국 | 금융업 | 12월 | 51.00 | 51.00 |

| 스마트2020토니비대면투자조합(*4) | 한국 | 금융업 | 12월 | 50.00 | 50.00 |

| (주)베이펫(*5) | 한국 | 애완동물관련용품판매 | 12월 | 100.00 | 100.00 |

| (주)오션 | 한국 | 애완동물관련용품제조판매 | 12월 | 67.03 | 67.03 |

(*1) 심양토리화장품유한공사의 지분율은 토니모리(칭다오)유한공사가 소유하고 있는 지분율입니다.

(*2) 메가코스화장품유한공사의 지분율은 (주)메가코스가 소유하고 있는 지분율입니다.

(*3) 메가코스화장품(상해)유한공사의 지분율은 메가코스화장품유한공사가 소유하고 있는 지분율입니다.

(*4) 스마트2020토니비대면투자조합의 지분율은 (주)토니모리의 지분율 40% 및 (주)토니인베스트먼트의 지분율 10%를 합산한 지분율입니다.

(*5) 베이펫의 지분율은 (주)오션이 소유하고 있는 지분율입니다.

1.3 종속기업의 요약재무현황

| (단위: 천원) |

| 회사명 | 자 산 | 부 채 | 자 본 | 매 출 | 당기순손익 | 총포괄손익 |

|---|---|---|---|---|---|---|

| 토니모리(칭다오)유한공사 | 10,447,170 | 6,417,951 | 4,029,219 | 28,829 | (104,320) | (87,375) |

| 심양토리화장품유한공사 | 501,143 | 9,059,280 | (8,558,137) | - | - | (17,398) |

| 메가코스화장품유한공사 | 363,613 | 686,294 | (322,681) | - | (263,016) | (266,745) |

| 메가코스화장품(상해)유한공사 | 8,724 | 203,881 | (195,157) | - | (32) | (429) |

| (주)메가코스 | 62,890,963 | 38,923,683 | 23,967,280 | 18,872,964 | 316,730 | 316,730 |

| (주)토니인베스트먼트 | 16,225,718 | 783,123 | 15,442,595 | 634,455 | 180,371 | 180,371 |

| 스마트2020토니비대면투자조합 | 10,861,455 | 51,586 | 10,809,869 | 3,363 | (46,023) | (46,023) |

| (주)베이펫 | 262,498 | 1,404,193 | (1,141,695) | 3,824 | (5,409) | (5,409) |

| (주)오션 | 10,710,822 | 13,457,373 | (2,746,551) | 1,809,438 | (1,128,346) | (1,128,346) |

2. 중요한 회계정책

2.1 재무제표 작성 기준

연결회사의 연결재무제표는 한국채택국제회계기준 제1034호 '중간재무보고'에 따라작성되었으며 연차재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 연결재무제표는 보고기간말 현재 유효한 한국채택국제회계기준에 따라 작성되었으며, 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

(1) 연결회사가 채택한 제ㆍ개정 기준서

1) 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 연결회사가 적용하지 않은 제ㆍ개정 기준서

연결재무제표 발행승인일 현재 제정ㆍ공표되었으나, 2026년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않아 적용하지 아니한 한국채택국제회계기준의 내역은 다음과 같습니다.

1) 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정