|

|

확인서_20250514_1 |

분 기 보 고 서

(제 22 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)샌즈랩 |

| 대 표 이 사 : | 김 기 홍 |

| 본 점 소 재 지 : | 경기도 과천시 과천대로 7나길 25, 12층 |

| (전 화) 02 - 704 - 7502 | |

| (홈페이지) http:// | |

| 작 성 책 임 자 : | (직 책) 대표이사 (성 명) 김 기 홍 |

| (전 화) 02 704 - 7502 | |

【 대표이사 등의 확인 】

|

|

확인서_20250514_1 |

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적ㆍ상업적 명칭

회사의 명칭은 주식회사 샌즈랩로 표기하며, 영문으로는 SANDS LAB Inc.으로 표기합니다.

나. 설립일자 및 존속기간

당사는 2004년 11월 1일에 주식회사 세인트시큐리티로 설립하였고, 2021년 7월 1일 지금의 주식회사 샌즈랩으로 사명을 변경하였습니다.

또한, 2023년 2월 15일 코스닥 시장에 상장한 주권상장법인입니다.

다. 본사의 주소, 전화번호 및 홈페이지

- 주 소 : 경기도 과천시 과천대로 7나길 25 12층

- 전 화 번 호 : 02-704-7502

- 홈페이지주소 : www.sandslab.io

라. 주요사업의 내용

당사는 사이버 위협 인텔리전스(CTI, Cyber Threat Intelligence) 전문기업으로서 다양한 채널로부터 수집한 악성코드 등의 사이버 위협 정보를 인공지능, 빅데이터를 활용한 자체 분석 기술을 활용하여 자동 분석하고 이를 기반으로 생성된 사이버 보안 위협 대응, 예측을 수행할 수 있는 인텔리전스를 고객에게 제공하는 사업을 영위하고 있습니다.

☞ 사업부문별 자세한 사항은 'Ⅱ. 사업의 내용'을 참고하시기 바랍니다.

마. 연결대상 종속회사 개황

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | 1 | - | 1 | 1 |

| 합계 | - | 1 | - | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)에이아이딥 | 지분취득 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

| 구 분 | 발급번호 | 유효기간 | 유형 |

|---|---|---|---|

| 중소기업확인서 | 0010-2025-387891 | 2025.04.01~2026.03.31 | - |

| 벤처기업확인서 | 제20241112020010호 | 2024.11.11~2027.11.10 | 연구개발 유형 |

사. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2023년 02월 15일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 일자 | 내용 |

|---|---|

| 2004년 11월 01일 | 서울시 서대문구 신촌동 134 연세대학교 공학원 165호 |

| 2006년 01월 11일 | 서울시 서대문구 연희동 92-20 202호 |

| 2007년 01월 29일 | 서울시 마포구 노고산동 1-3 신촌포스빌아파트 502호 |

| 2008년 02월 05일 | 서울시 구로구 구로동 222-8 코오롱디지털타워빌란트2 제3층 301호 |

| 2009년 05월 25일 | 서울시 구로구 구로동 222-12 마리오타워 제5층 508호 |

| 2019년 02월 22일 | 서울시 강남구 논현로64길 18, 지하1층(역삼동, 경풍빌딩) |

| 2021년 04월 30일 | 서울시 강남구 선릉로 577, 4층(역삼동, 조선내화빌딩) |

| 2023년 10월 23일 | 경기도 과천시 과천대로 7나길 25 12층 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 29일 | 정기주총 | 대표이사 어성율 감사 정재훈 |

- | 감사 어성율(주2) 기타비상무이사 정재훈(주3) |

| 2020년 07월 04일 | 임시주총 | - | 대표이사 김기홍 사내이사 하수헌 기타비상무이사 최승락 기타비상무이사 김동철 |

- |

| 2021년 07월 01일 | 임시주총 | 사내이사 최승락 | - | 대표이사 어성율(주4) 사내이사 하수헌(주5) 기타비상무이사 최승락(주6) |

| 2021년 08월 12일 | - | - | - | 기타비상무이사 김동철(주7) |

| 2021년 12월 27일 | 임시주총 | 감사 이 헌 | - | 감사 정재훈(주8) |

| 2022년 03월 28일 | 정기주총 | 사내이사 하수헌 사외이사 서창호 |

- | 사내이사 최승락(주9) |

| 2022년 03월 29일 | - | - | - | 사내이사 어성율(주10) |

| 2023년 03월 20일 | 정기주총 | 사외이사 박영석 | 대표이사 김기홍 | - |

| 2024년 03월 20일 | 정기주총 | 사내이사 이창주 | 감사 이헌 | - |

| 2024년 05월 15일 | - | - | - | 사내이사 하수헌(주11) |

| 2025년 03월 20일 | 정기주총 | - | 사외이사 서창호(주12) | - |

| 주1) | 변동일자에는 주주총회 개최일을 기재하였으며, 주주총회가 개최되지 않은 경영진의 변동의 경우에는 실제 변동이 발생한 일자를 기재하였습니다. |

| 주2) | 2019.03.29 감사 어성율은 사임 후 사내이사(각자대표이사)로 선임되었습니다. |

| 주3) | 2019.03.29 기타비상무이사 정재훈은 사임 후 감사로 선임되었습니다. |

| 주4) | 2021.07.01 대표이사 어성율은 일신상의 사유로 대표이사직을 사임하였습니다. |

| 주5) | 2021.07.01 사내이사 하수헌은 비등기임원으로 변경선임되었습니다. |

| 주6) | 2021.07.01 기타비상무이사 최승락은 사내이사로 변경선임되었습니다. |

| 주7) | 2021.08.12 기타비상무이사 김동철은 일신상의 사유로 사임하였습니다. |

| 주8) | 2021.12.27 감사 정재훈은 일신상의 사유로 사임하였습니다. |

| 주9) | 2022.03.28 사내이사 최승락은 일신상의 사유로 사임하였습니다. |

| 주10) | 2022.03.29 사내이사 어성율은 임기 만료되었습니다. |

| 주11) | 2024.03.20 제20기 정기주주총회에서 사내이사 이창주 선임 및 감사 이헌 재선임되었습니다. |

| 주12) | 2025.03.20 제21기 정기주주총회에서 사외이사 서창호 재선임되었습니다. |

다. 최대주주의 변동

- 당사는 설립 이후 1회 최대주주 변경 내역이 존재하며, 2017년 07월 01일 유상증자를 통해 ㈜케이사인으로 최대주주가 변경되었습니다.

| 최대주주 | 변경일 | 사유 | 주식수(지분율) |

|---|---|---|---|

| 김기홍 | 2004.11.01 | 설립 | 365,000주(73.0%) |

| ㈜케이사인 | 2017.07.01 | 유상증자 | 650,000주(51.0%) |

※ 보고서 제출기준 김기홍 2,400,000주, 지분율 15.74%, (주)케이사인 6,413,740주, 지분율 42.06%입니다.

라. 상호의 변경

| 일자 | 변경 전 상호 | 변경 후 상호 | 변경 사유 |

|---|---|---|---|

| 2021.07.01 | ㈜세인트시큐리티 | ㈜샌즈랩 | 회사 이미지 제고 |

마. 신용평가에 관한 사항

| 평가일 | 등급유효기간 | 기업신용평가등급 | 평가기관 |

|---|---|---|---|

| 2025.04.22 | 2025.04.21 | BB0 | 나이스평가정보 |

바. 회사가 합병 등을 한 경우 그 내용

- 당사는 보고서 제출일 현재 해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 당사는 보고서 제출일 현재 해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 구 분 | 내 용 |

|---|---|

| 2004.11 |

㈜세인트시큐리티 설립(자본금 50백만원, 대표이사 김기홍) 본점소재지: 서울시 서대문구 신촌동 134 연세대학교 공학원 165호 |

| 2005.12 | 자본금 증자 (유상증자, 증자 후 자본금 62백만원) |

| 2006.01 | 본점 이전(서울시 서대문구 연희동 92-20 202호) |

| 2007.01 | 본점 이전(서울시 마포구 노고산동 1-3 신촌포스빌아파트 502호) |

| 2008.02 | 본점 이전(서울시 구로구 구로동 222-8 코오롱디지털타워빌란트2 제3층 301호) |

| 2009.05 | 본점 이전(서울시 구로구 구로동 222-12 마리오타워 제5층 508호) |

| 2010.03 | 대표이사 변경(대표이사 김기홍 → 대표이사 박희수) |

| 2012.01 | 악성코드 분석 시스템(SIMBA) 출시 및 CC 인증 획득 |

| 2013.03 | Malwares.com 출시 |

| 2015.05 | 대표이사 변경(대표이사 박희수 → 대표이사 김기홍) |

| 2015.05 | 제1회 무보증 사모 전환사채 발행(사채총액 10억원) |

| 2015.12 | ICT 분야 유망기업(K-Global 300) 선정(R&D 공동연구기관, 미래창조과학부) |

| 2016.12 | MAX 출시 및 SE Labs, AV-Comparatives 해외 인증 |

| 2017.05 | 제1회 무보증 사모 전환사채 전부상환 |

| 2017.07 | 자본금 증자 (유상증자, 증자 후 자본금 128백만원) |

| 최대주주 변경(김기홍 → ㈜케이사인) | |

| 2017.07 | CTA(Cyber Threat Alliance) 가입 |

| 2018.06 | MNX CC 인증 EAL 2 획득 |

| 2019.02 | 본점 이전(서울시 강남구 논현로64길 18, 지하1층(역삼동, 경풍빌딩)) |

| 2019.03 | 대표이사 변경(대표이사 김기홍 → 각자 대표이사 김기홍, 어성율) |

| 2019.12 | 자본금 증자 (유상증자, 증자 후 자본금 600백만원) |

| 2021.04 | 본점 이전(서울시 강남구 선릉로 577, 4층(역삼동, 조선내화빌딩)) |

| 2021.07 | 대표이사 변경(각자 대표이사 김기홍, 어성율 → 대표이사 김기홍) |

| 2021.07 | 사명변경(㈜세인트시큐리티 → ㈜샌즈랩) |

| 2021.07 | 기술혁신형 중소기업(INNO-BIZ) 인증(중소벤처기업부, 제R9013-0932호) |

| 2021.08 | ISO 9001:2015 인증 획득 |

| 2021.08 | 액면분할 (5,000원→100원), 주식수 6,000,000주 |

| 2021.08 | 무상증자 (증자 후 자본금 1,200백만원, 주식수 12,000,000주) |

| 2021.12 | 신기술 인증(NET) 획득(바이너리 역공학 기반 공격자 프로파일링 기술, 산업통상자원부) |

| 2022.12 | 신기술 인증(NET) 획득(다차원 메타 데이터 추출 분석 기반 비실행형 악성코드 프로파일링 및 탐지 기술, 산업통상자원부) |

| 2023.02 | 기술성장기업 코스닥시장특례상장 |

| 2023.10 | 본점 이전(경기도 과천시 과천대로7나길 25, 12층(갈현동) |

| 2024.06 | 병역특례업체 선정(전문연구요원) |

| 2024.11 | 벤처기업(연구개발유형) 확인 |

| 2025.04 | 경영혁신형 중소기업(MAIN-BIZ) 인증(중소벤처기업부, 제250602-01401호) |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주 ) |

| 종류 | 구분 | 당분기말 | 제21기 (2024년말) |

제20기 (2023년말) |

제19기 (2022년말) |

제18기 (2021년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 152,486,380 | 152,486,380 | 15,095,238 | 12,000,000 | 12,000,000 |

| 액면금액 | 100 | 100 | 100 | 100 | 100 | |

| 자본금 | 1,524,863,800 | 1,509,523,800 | 1,200,000,000 | 1,200,000,000 | 600,000,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 1,524,863,800 | 1,509,523,800 | 1,200,000,000 | 1,200,000,000 | 600,000,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 15,248,638 | - | 15,248,638 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 15,248,638 | - | 15,248,638 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 15,248,638 | - | 15,248,638 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

※ 2025년 2월 19일 자기주식 700,000주를 전량 처분하였습니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 700,000 | - | 700,000 | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 700,000 | - | 700,000 | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

※2022년 12월 2일 최대주주 및 특수관계인으로부터 보통주 주식 7,200,000주중 786,260주를 무상으로 증여 받았습니다. 자기주식수 2,167,116주 중 2022년 12월 16일 구주매출 700,000주 하여,보고서 제출일 자기주식수는 1,467,116주 로 변동 되었습니다 .

※ 2024년 5월 7일 자기주식 767,116 주, 2025년 2월 19일 자기주식 700,000주를 처분하여 현재 보유중인 자기주식은 없습니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2025.02.11 | 2025.03.10 | 700,000 | 700,000 | 100 | 2025.02.19 |

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

- 보고서 제출일 현재 자시주식 신탁계약 체결 및 해지 이행현황 내역은 해당사항 없습니다.

1. 자기주식 보유현황 : 다음의 표에 따라 기재한다.

자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

- | - | - | - | - | - | - | - | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

- | - | - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | - | - | ||

| 기타 취득 | 2022.12.03 | 보통주 | 2022.12.03 | 수증 | - | 2,167,116 | 700,000 | - | - | - | |

| - | - | - | - | - | - | - | - | - | - | ||

| 총계 | - | - | - | - | - | ||||||

* 회사는 2022년 12월 3일에 지배기업인 (주)케이사인 및 특수관계 주주로부터 2,167,116주를 무상으로 증여받았습니다.

* 2023년 02월 09일에 700,000주, 2024년 05월 09일 767,116주를 처분하였고, 당분기 2025년 02월 19일700,000주 전량 처분하여 보유중인 자기주식은 없습니다.

2. 자기주식 보유 목적

- 해당사항 없습니다.

3. 자기주식 취득계획

- 해당사항 없습니다.

4. 자기주식 처분계획

- 전기중 남아있던 자기주식 700,000주를 2025년 02월 10일 주요사항 보고서를 통하여 자기주식 700,000주 처분결정 공시를 진행하였고, 2025년 02월 19일 전량 처분하여 자기주식처분결과 공시 제출하였습니다.

보고서 제출일 기준 현재 보유중인 자기주식은 없습니다

5. 자기주식 소각계획

- 해당사항 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023.10.23 | 임시주주총회 |

1. 본점소재지 2. 공고의방법 |

본점 이전으로 인한 소재지 변경 및 공고방법중 홈페이지 주소 변경 |

| 2023.03.20 | 정기주주총회 |

1. 이사의 수 개정 2. 투명경영위원회 설치 3. 투자 및 신용공여(신설) |

대여금 등 신용공여에 대하여 관련 법에 근거한 통제 절차 수립 및 이사회의 투명성 강화 |

| 2022.03.28 | 정기주주총회 | 1. 신주인수권 조항 개정 2. 주식매수선택권 개정 3. 사채 발행 규정 개정 4. 이사회 관련 규정 개정 |

상장 추진을 위한 정비 |

| 2021.07.01 | 임시주주총회 | 1. 상호명 변경 2. 공고방법 변경 3. 회사가 발행할 주식의 총수 확대 4. 액면분할 5. 이사의 책임감경 조항 삭제 |

상장 추진을 위한 정비 |

| 2021.03.31 | 정기주주총회 | 1. 전자증권 도입을 위한 근거규정 마련 | 상장 추진을 위한 정비 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 소프트웨어 개발 및 판매업 | 영위 |

| 2 | 컴퓨터 및 컴퓨터 주변기기 제조 및 도소매업 | 영위 |

| 3 | 정보통신기기 제조 및 도소매업 | 영위 |

| 4 | 정보통신 공사업 | 영위 |

| 5 | 컨텐츠 제작업 | 영위 |

| 6 | 데이터베이스업 | 영위 |

| 7 | 정보처리업 | 영위 |

| 8 | 보안솔루션 개발 및 판매업 | 영위 |

| 9 | 보안솔루션 컨설팅업 | 영위 |

| 10 | 통신시스템 관련 컨설팅업 | 영위 |

| 11 | 각 항에 관련된 수출입업 | 영위 |

| 12 | 각 항에 관련된 부대사업일체 | 영위 |

II. 사업의 내용

1. 사업의 개요

가. 사업의 내용 요약

당사는 사이버 위협 인텔리전스(CTI, Cyber Threat Intelligence) 전문기업으로서 다양한 채널로부터 수집한 악성코드 등의 사이버 위협 정보를 인공지능, 빅데이터를 활용한 자체 분석 기술을 활용하여 자동 분석하고 이를 기반으로 생성된 사이버 보안 위협 대응, 예측을 수행할 수 있는 인텔리전스를 고객에게 제공하는 사업을 영위하고 있습니다.

사이버 위협 인텔리전스(Cyber Threat Intelligence)란 전 세계에서 일어나는 모든 위협 정보를 수집하고 분석한 다음 여기서 얻은 지식을 활용해 사이버 위협에 대응하는 것을 의미합니다. 즉, 경험을 통해 얻은 지식에 분석력을 더해 '지능(Intelligence)'을 추출하는 것이라고 볼 수 있습니다. 가트너의 정의에 따르면 위협 인텔리전스(Threat Intelligence)는, 수집된 다양한 데이터를 바탕으로 위협 여부를 판단할 수 있는 전후 맥락, 공격 메커니즘, 각종 지표를 분석 및 추출하는 과정을 통해 의미를 부여 해야합니다. 즉, 사이버 위협 인텔리전스는 다양한 채널을 통하여 수집한 데이터를 기반으로 끌어낸 정보를 지식으로 활용해 다양한 위협을 예측하거나 공격에 대응할 수 있도록 하는 지식과 기술이라고 요약할 수 있습니다.

당사가 개발하고 생성하는 사이버 위협 인텔리전스는 직면한 사이버 위협에 대응하기 위한 단순한 몇가지 정보의 나열만을 제공하는 것이 아닌, 나열된 다양한 위협 정보들 속에 포함된 내ㆍ외부 공격자의 공격의지, 공격목표(타겟), 공격경로 등의 시나리오가 녹아 들어 단순히 단위 객체의 대응 개념보다 사이버 위협의 시나리오 기반으로 해석할 수 있는 인텔리전스를 제공하도록 합니다. 이를 기반으로 다양한 기술적, 운영적, 사업적인 측면에서의 리스크 관리가 가능하게 하고, 중장기적 관점의 대책을 수립할 수 있도록 제공하고 있습니다.

기하급수적으로 증가하고 있는 사이버보안 위협에 능동적인 대응이 가능하기 위해서는 필요한 시점에 정확하고 신뢰성 있는 인텔리전스를 생성하여 제공할 수 있어야 하며, 이를 위하여 인간의 개입을 최소화하여 자동화하고 생성되는 인텔리전스의 가치는 극대화할 수 있도록 하는 것이 필요 합니다.

이를 위해 당사에서는 자체적으로 개발한 CTX (Cyber Threat X, ctx.io) 플랫폼을 통해 사이버 위협 인텔리전스를 국내외 다양한 산업군에 정보 제공을 해오고 있으며, 그 외 솔루션 형태의 제품(MDX, MNX, MAX)을 보유하고 있습니다.

최근에는 생성형 AI 기술(예: LLM)을 사용하여 사이버 위협 정보를 자연어로 서비스하는 핵심 기술 연구에 주력하고 있습니다. 이러한 노력의 일환으로, GPT 스토어에 출시된 CTX for GPT를 시작으로

, 사이버 보안에 특화된 LLM 기술인 SANDY를 선보임으로써 최신 인공지능 기술을 활용한 기술적 우 위를 확보하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 매출 현황

| (기준일 : 2025년 03월 31일) | (단위: 백만원) |

| 구분 | 2024년 (제22기)당분기말 |

2024년 (제21기)당기말 |

2023년 (제20기) |

2022년 (제19기) |

2021년 (제18기) |

|||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 제품 | CTI | CTX | 213 | 29.9% | 4,323 | 52.1% | 11,660 | 99.5% | 5,673 | 70.0% | 3,810 | 70.4% |

| MNX | - | 1,175 | 14.1% | - | - | 1,400 | 4.7% | - | - | |||

| MDX | - | - | - | - | - | - | 2,066 | 21.5% | 30 | 0.5% | ||

| 소계 | 213 | 29.9% | 5,498 | 66.2% | 11,660 | 99.5% | 9,140 | 96.2% | 3,840 | 70.9% | ||

| SI | 501 | 70.1% | 2,799 | 33.8% | 62 | 0.5% | 159 | 3.8% | 1,574 | 29.1% | ||

| 매 출 총 계 | 714 | 100.0% | 8,297 | 100.0% | 11,722 | 100.0% | 9,299 | 100.0% | 5,414 | 100.0% | ||

| 업 종 코 드 | 시스템 소프트웨어 개발 및 공급업(J58221) | |||||||||||

나. 주요 제품에 대한 내용

(1) CTI(Cyber Threat Intelligence, 사이버 위협 인텔리전스)

당사는 다양한 수집 채널로부터 수집한 악성코드 등 사이버 위협 정보를 인공지능, 빅데이터를 활용 한 자체 기술을 통해 자동 분석하고 이를 기반으로 생성된 사이버 보안 위협 대응, 예측을 수행할 수 있는 인텔리전스를 고객에게 제공하고 있습니다. 당사의 제품은 크게 CTX, MNX, MDX, MAX로 구분 됩니다.

(가) CTX(Cyber Threat X, ctx.io)

당사의 사이버 위협 인텔리전스 서비스인 CTX기술은 단순히 수집된 파일의 악성 여부를 식별하는 기 술을 넘어 해당 악성코드의 공격자, 제작 의도, 공격 방법, 침투 및 배포 방법, 취약점 정보, 공격자가 얻게 되는 이익, 유사한 다른 악성코드, 대응 현황 및 방법 등 하나의 코드를 분석했을 때 추출할 수 있는 다양한 정보를 바탕으로 의사 결정권자의 의사 결정을 도울 수 있는 각종 인텔리전스 데이터를 생성하고 제공합니다. 당사의 빅데이터 플랫폼을 기반으로 생성되고 축적된 300억 개가 넘는 인텔리 전스 데이터는 당사가 개발하는 각종 네트워크, 엔드포인트 기반 대응 제품군에 적용되어 고객 인프 라를 보호하는 데 사용됩니다.

[CTX 주요 기능]

| 주요 기능 |

|---|

| ① 빅데이터 기반의 악성코드 수집, 분석, 공유 플랫폼 |

| ② 머신러닝 기반의 악성코드 및 위협정보 탐지 |

| ③ 인텔리전스 서비스 |

| ④ API |

| ⑤ Feed 서비스 (수집 정보 역제공 서비스) |

① 빅데이터 기반의 악성코드 수집, 분석, 공유 플랫폼

당사의 CTX 사이버 위협 인텔리전스 서비스는 빅데이터 플랫폼을 기반으로 주요 IT 기반 시설의 네트워크, 시스템, 응용서비스 등으로부터 발생하는 대용량 데이터 및 보안 이벤트 간의 연관성을 분석 함으로써 지능적으로 보안 위협에 대응하는 정보 기반의 대응 전략입니다. 특히, 사이버보안 영역에 서의 빅데이터 분석 활용도는 대용량 로그 분석, 비정상 트랜잭션 및 행위탐지, 악성코드 탐지 등에 활용됩니다.

대용량 데이터의 수집, 저장, 검색, 분석을 수행하기 위해서는 효과적인 분산 처리 시스템이 필요합니다. 이를 가능하게 하기 위해 당사에서 개발한 CTX 플랫폼은 수년간 축적한 데이터 처리 노하우를 활용하여 대용량 데이터를 데이터의 손실없이 신속하게 분산 저장하고, 빠른 검색과 분석을 위해 데이터를 인덱싱하여 데이터를 처리하고 있습니다.

CTX에서는 다양한 채널을 통하여 대용량으로 수집되는 악성코드를 분산 저장하며, 억 단위 수준의 분석 리포트 결과를 JSON 파일 형식으로 분산 저장하고 있습니다. 또한, 매일 수신되는 대용량 분석 요청 데이터에 대한 실시간 수집/처리, 비정형 인텔리전스 식별 정보 기반의 실시간 검색을 지원하고 있습니다.

② 머신러닝 기반의 악성코드 및 위협정보 탐지

CTX에서는 악성코드들의 메타데이터 추출 후 머신러닝 시스템에 학습시켜 인공지능 기반의 종합적 평가지수를 산출합니다. 수십억개의 프로파일링, 정적/행위 분석 정보 및 각종 분석 정보의 메타데이터를 통해 머신러닝 시스템에 학습시켜 다양한 인텔리전스 정보를 생성합니다.

③ 인텔리전스 서비스

■ 연관관계 분석

CTX에서는 악성코드들의 다양한 특징들을 추출하여 악성파일을 조회하면 해당 파일과 연관된 악성으로 의심되는 수집일, 유포국가, IP, URL, 호스트이름, C&C서버, 변종 악성코드 등에 대한 정보를 제공합니다. 제공하는 사이버 위협 정보를 기반으로 특정 악성코드 및 침해사고에 대한 분석을 통하여 다른 악성코드/침해사고와의 연관성 분석, 동일 공격자 특성 파악 등이 가능합니다.

■ 공격자 그룹 식별 및 자동 탐지 패턴 생성

당사는 사이버공격에 활용되는 악성코드, 침투방식, 피해 발생 양상등 공격 특성을 통해 사이버 범죄 집단 유형 분류 및 근원지를 추적하는 지능형 프로파일링 기술을 근간으로 수집된 그룹별 특성을 바탕으로 공격 행위들을 클러스터링 작업을 거쳐 공격그룹별 템플릿을 생성합니다. 템플릿은 침투 경로, 감염행위, 정보 유출 행위 등 특성을 고려하여 공격정보 수집과 추출된 특성에 따라 공격 정보 수집 단계에서 생성된 프로파일링 데이터에 매핑을 통하여 공격그룹 및 공격 방식을 판단합니다.

■ 머신러닝 기반 악성코드 탐지

CTX에서는 파일 및 IP, 호스트에 대한 악성 여부 판별 기능을 제공합니다. 사용자는 의심스러운 파일을 CTX에 업로드하거나 IP, 호스트 분석을 요청하여 악성 여부 판별을 빠르고 쉽게 할 수 있습니다. 악성이 의심되는 파일, IP, 호스트를 CTX 사이트에 제출시 실시간으로 분석하여 결과를 제공을 해주고 있으며 머신러닝 기반의 악성 판단 여부를 제공하고 있습니다.

■ 악성코드 프로파일링을 통한 추적

CTX에서는 특정 IP 및 호스트가 악성코드와 연관되어 있는지에 대한 프로파일링 정보를 제공합니다. 유포지 주소, 배포된 파일명 등에 대한 정보를 제공하여 악성코드에 대한 위협 정보를 종합적으로 판단할 수 있게 제공합니다.

④ API

CTX에서는 API(Application Programming Interface)연동 기능을 제공하여 고객들이 필요한 정보를 빠르게 효율적으로 받아볼 수 있게 운영하고 있는 여러 제품이나 시스템과 자동 연동 할 수 있는 기능을 제공합니다. 제공하는 다양한 API를 사용하여 악성코드 관련 데이터를 자동 분석해 결과를 받을수 있고, 많은 양의 데이터도 편리하게 처리할 수 있습니다. 또한, 기존 보안 솔루션과 API 연동을 통한 시너지 효과를 상승시킬 수 있습니다.

고객사는 보유하고 있는 다양한 보안장비 및 솔루션들과 CTX간 연동 API를 통하여 악성코드 등에 대한 정보를 상호간 교환하여 보안을 강화할 수 있습니다.

고객사의 보안장비를 통해 탐지된 악성 의심 파일, IP, URL 등을 API를 통하여 CTX로 전송하여 실시간으로 악성여부를 판단할 수 있으며, 악성이라고 판단된 파일, IP, URL 등은 침입차단 장비, 방화벽 등에서 접속을 차단하여 외부로부터의 공격을 방지할 수 있습니다. 고객사 내부 장비 및 솔루션에서 인지하고 있지 못하는 알려지지 않은 악성코드, IP, URL 등에 대하여 CTX를 통해 위험도를 파악하고 방어할 수 있게 해주고 있습니다.

⑤ Feed 서비스(수집 정보 역제공 서비스)

CTX의 Feed 서비스는 실시간으로 활동하고있는 악성 파일, 악성 IP, 악성 도메인, 악성 URL 정보를 제공하여, 현재 진행중인 실제 사이버 위협에 신속하게 대응할 수 있도록 지원하는 서비스입니다. 이를 통해 최신 위협 차단 및 사전 방어 조치를 강화할 수 있습니다.

(나) MNX

당사에서 개발한 MNX(Malware Network Shield)는 NDR(Network Detection and Response)군에 해당하는 제품으로서, 일반적인 IT 인프라 트래픽뿐만 아니라 사물인터넷 및 OT 장치가 있는 네트워크의 모든 트래픽을 모니터링 하고, 머신러닝을 포함한 각종 고급 분석기법을 통해서 보안위협을 식별하여, 식별된 위협에 대해서 빠른 대응 조치를 취하도록 해주는 AI 기반의 네트워크 어플라이언스 입니다.

[MNX 특징 및 기능]

| 구분 | 특징 및 기능 |

|---|---|

| 가시성 |

- 네트워크 연결된 모든 IT, OT, IoT 기기에 대해 자동으로 식별 하여 최신의 자산 인벤토리를 유지 - IT 및 OT 트래픽에 대한 L2에서 L7까지의 심층 패킷 분석(Deep Packet Inspection)을 통한 상세한 메타데이터 추출 - 최대 100 Gbps까지의 무손실 실시간 트래픽 분석 |

| 탐지 |

- AI를 기반으로 네트워크 이상징후를 탐지하고 실시간으로 관리자에게 경고 알림을 주며, 확인해야 할 정보를 인사이트로 제공하는 자동화 체계로 관리자의 업무를 경감시키고 빠른 의사결정을 도와 위협에 신속한 대응 지원 - 시나리오 기반의 네트워크 행위 분석 및 탐지로 공격자의 특정 행위 기반 탐지와 위협 연관성 분석을 제공하여 정교한 위협 탐지 가능 - 악성코드 탐지, 행동 분석 기반 탐지, OT 공정 이상 탐지 등 다수의 AI 기술이 적용된 고급 분석을 통해 기업 전체 인프라에서 발생하는 취약점 공격 또는 악성코 드 감염 전/후 모든 단계에 걸쳐 발생되는 각종 위협에 대해 사각지대 없는 포괄적 인 탐지 범위 제공 - 다수의 이상 탐지 결과에 대해 자산 유형, 중요도 등 여러 문맥과의 상관 분석 을 통해 실제 위협 수준을 평가하여 오탐으로 인한 경고 범람을 방지하고, 위험 점 수가 높은 위협에 우선순위를 정하게 함으로써 보안 관리자의 효율적인 조사 및 대응을 지원 |

| 대응 |

- 보안 침해 경고 발생시에 몇 번의 클릭만으로 관련 네트워크 이벤트와 맵핑하 여 제공함으로서 기존 수작업 방식의 시간낭비 문제를 해결 - 메타데이터와 전체 패킷 캡처(PCAP)를 보관 및 분석하여, 보안 사고 발생시 원인 분석과 침해 대응이 가능한 네트워크 포렌식 기능 제공 |

(다) MDX

MDX(Malware Document Shield)는 APT 공격에 많이 사용하는 문서형 악성코드를 조기에 탐지할 수 있는 제품으로 자체 개발한 AI 모델을 탑재하고 있습니다. MDX 인공지능 모델은 문서 자체의 구조를 학습하여 정상 문서와 악성 문서를 구분합니다. 이를 통해 새로운 공격 패턴에 대하여 Anti-Virus 제 품들이 탐지해 내지 못할 때 MDX 모델은 탐지할 수 있으며, 일명 '제로데이' 공격을 탐지하고 악성코 드가 수행되는 행위를 사전에 차단하여 APT 공격을 예방할 수 있습니다.

MDX는 문서 파일에서 대표적으로 사용하는 PDF, 한글파일(HWP, HWPX), 마이크로소프트의 오피 스 제품군(DOC, DOCX, PPT, PPTX, XLS, XLSX), Open Document Format(ODP, ODS, ODT)을 각 문서 형식에 따라 자체 개발한 인공지능 탐지 모델을 탑재하고 있습니다.

[MDX 제품 주요 특징 및 기능]

| 구분 | 특징 및 기능 |

|---|---|

| APT 공격 대응 |

- 사용자가 인터넷 상에서 다운받는 문서 파일을 선별 검사하여 안전하게 문서 파일을 열람할 수 있도록 하여 APT 공격의 시작점 이라고 볼 수 있는 문서형 악성코드를 사전에 분석 및 탐지하고 APT 공격에 대응 - 사용자가 MDX로 파일에 대한 분석 요청을 하면, MDX는 지원하는 파일 형식인지를 파악하고 파일 형식에 따라 자체 개발한 파서 를 이용하여 특징을 추출 - 추출된 특징을 기반으로 타입별 AI 모델을 이용하여 약성 여부를 판별하고, 분석 결과를 전달 |

| 인공지능 기반 문서형 악성코드 탐지 |

- MDX 인공지능 모델은 다양한 산업군에서 가장 많이 사용되는 12개의 문서 형식(pdf, doc(x), ppt(x), xls(x), hwp(x), odp, ods, odt)과 4개의 이미지 형식(bmp, gif, jpeg, png)을 제공 - 문서 파일의 경우 각각의 구조가 전부 다르므로 MDX의 다양한 문서 형식을 제공하기 위해 문서 형식마다 AI 모델을 개발 |

| API |

- 다양한 산업 분??에서 서로 다른 보안 제품들이 사용되고 있으며, 이에 다른 제품과의 연동은 필수적인 기능 요소 - MDX는 이러한 흐름에 발맞춰 분석 정보를 API로 제공하고 있으며, 동기와 비동기 방식을 지원 |

| Docker Packing |

- 도커는 컨테이너 기반으로 쉽고 빠르게 실행 환경을 구축할 수 있으며, 컨테이너 간의 저장 공간 연결이 가능하며, 호스트의 저장 공간에도 접근할 수 있는 특징이 있음. 또한, 컨터이너의 크기가 매우 작고 하나의 물리 서버에 여러 대의 컨테이너를 가동할 수 있기에 비용 절감 효과가 크며, 도커 컨테이너를 이미지화하여 공유 및 배포하거나 Docker Hub를 통해서도 공유할 수 있음. - 도커 기반의 제품 구성을 설계한 이유는 현재 쿠버네티스 환경이 IT 전반에 확대 되고 있고 클라우드 인프라 등이 지소증가 하는 환경에서 필요한 기능을 구현하기 위한 별도 소프트웨어 설치 등의 구성에 필요한 리소스 낭비를 최소화 하고 다양한 환경에 별다른 설정 없이 쉽게 적용 가능 |

(라) MAX

MAX(Malware Agent Shield)는 인공지능 기반의 안티바이러스(백신) 제품으로, 악성코드를패턴 데이터베이스화 시켜서 악성코드 여부를 탐지하는 기존 방식이 아닌 AI를 통해 자체적으로 학습된 모델 로 악성코드를 탐지하는 제품입니다.

당사는 MAX를 개인 사용자를 대상으로 무료로 공개하여 성능을 입증하였으며, MAX에서 분석하고 수집된 새로운 악성코드는 다시 CTX에 전송되어 당사의 인텔레전스 플랫폼을 강화하고 있습니다.

(2) SI(System Integration, 시스템 통합)

일반적으로 IT관련된 수많은 요소들의 결합을 통해 하나의 시스템으로 운영될 수 있게 시스템을 구축 하는 것을 의미하며, 당사는 보안 및 관련 제품을 기반으로 고객사의 시스템 구축사업을 수행하고 있습니다.

다. 주요 제품 등의 가격변동추이

당사가 제공하는 제품 및 서비스는 시장에서 형성되는 공정가격이 없으며, 각 고객사 마다 요구사항 및 사용량 등이 각기 상이하기 때문에 일괄적인 가격 산출 및 가격변동에 대한 추이 산정이 어렵습니다.

3. 원재료 및 생산설비

가. 생산 및 생산설비에 관한 사항

(1) 생산능력 및 생산실적

당사의 주요 제품인 CTI는 인적자원을 기반으로 개발하고 있으며, 연구소 외 별도의

생산시설을 보유하고 있지 않아 해당사항이 없습니다.

(2) 생산설비에 관한 사항

(가) 생산설비 현황

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 공장별 | 자산별 | 기초가액 | 당기 | |||

|---|---|---|---|---|---|---|

| 증가 | 감소 | 상각 | 기말 | |||

| 본사 | 시설장치 | 2,201 | 4 | - | 155 | 2,050 |

| 비품 | 226 | 49 | - | 19 | 256 | |

| 건물 | 3,594 | 184 | - | 47 | 3,731 | |

4. 매출 및 수주상황

가. 매출실적

| (기준일 : 2025년 03월 31일) | (단위 :백만원 ) |

|

매출 유형 |

품목 | 2025년 (제22기) 당분기말 |

2024년 (제21기) |

2023년 (제20기) |

||

|---|---|---|---|---|---|---|

| 제품 | CTI | CTX | 내수 | 213 | 4,323 | 11,659 |

| 수출 | - | - | - | |||

| 소계 | 213 | 4,323 | 11,659 | |||

| MNX | 내수 | - | 1,175 | - | ||

| 수출 | - | - | - | |||

| 소계 | - | 1,175 | - | |||

| MDX | 내수 | - | - | - | ||

| 수출 | - | - | - | |||

| 소계 | - | - | - | |||

| 소계 | 213 | 5,498 | 11,659 | |||

| SI | 내수 | 501 | 2,799 | 62 | ||

| 수출 | - | - | - | |||

| 소계 | 501 | 2,799 | 62 | |||

| 합계 | 내수 | 714 | 8,297 | 11,721 | ||

| 수출 | - | - | - | |||

| 소계 | 714 | 8,297 | 11,721 | |||

나. 판매경로

(1) 판매조직

당사는 자체적인 영업조직을 갖추고 있으며, 당사의 제품 특성상 기술영업임과 동시에 고객사가 안정적으로 서비스를 이용할 수 있도록 기술 지원 등의 조직을 갖추어 일련의 서비스를 제공하고 있습니다.

| 구분 | 인원 | 주요 업무 | |

|---|---|---|---|

| 사업부 | 총괄 | 1명 | 영업 총괄 |

| 영업팀 | 6명 | 고객 관리 및 신규사업 영업 | |

| 기술지원팀 | 2명 | 장애 대응 및 고객 이슈 분석 | |

| 커뮤니케이션팀 | 3명 | 콘텐츠 마케터 | |

| 합 계 | 12명 | - | |

(2) 판매경로

당사의 제품은 고객사와의 직접 계약을 통해 제공하고 있으며, SI 사업은 외부 용역업체를통해 제공되고 있습니다.

(3) 판매전략

당사는 오랜기간 기술개발을 통해 높은 수준의 기술력을 확보하였으며, 이를 기반으로 주요 고객사의 요구에 맞는 솔루션을 서비스할 수 있는 능력을 갖추고 있습니다. 기존 당사의 고객 뿐만 아니라 다양한 규모의 신규고객 발굴을 위해 다양한 영업전략을 구사하고 있으며, 기존 고객의 Lock-in 효과와 신규 창출되는 고객을 바탕으로 매출 및 시장 확대를 꾀하고 있습니다.

우선적으로 국내 정부 공공기관/기업/금융 산업 전반에 걸쳐 국내 CTI 시장의 위협 인텔리전스를 활용할 수 있는 고객을 확보하고, 더 나아가 글로벌 시장에 서비스 및 솔루션을 제공할 수 있도록 국내외 유통 채널을 확보를 추진하고 있습니다.

특히 동사 제품의 단독 판매 뿐만 아니라 기존의 다양한 제품이나 솔루션과의 연동, 협력 체계를 구축하여 기존 제품의 기능성 강화 및 가치 상승을 통해 기존 시장의 확대 전략을 보유하고 있으며, 기존 IT제품의 특성상 각 사가 보유하고 있지 않은 제품이나 서비스에 대하여 고객사의 요구가 있는 경우가 많기 때문에 주로 보안 솔루션 제조업체와의 협약 역시 판매처 확보에 중요한 축을 담당하고 있습니다.

다. 주요 매출처

당사는 사이버 위협 인텔리전스(CTI) 제품 및 서비스를 주요 사업으로 영위하고 있으며, 당사의 제품 및 서비스를 이용하는 주요 고객은 정보 보안 구축이 필요한 공공기관 및 민간기업 또는주요 IT 보안 기업입니다.

당사의 당분기 기준 주요 매출처 및 매출 비중은 아래와 같습니다.

| 주요 매출처 | 매출 비중 |

|---|---|

| A 사 | 29.0% |

| B 사 | 17.3% |

| C사 | 16.8% |

| D사 | 15.1% |

| 기타 | 21.7% |

| 합계 | 100.0% |

| ※매출처는 영업목적상 약어로 표기하였습니다. |

라. 수주현황

당사의 사이버 위협 인텔리전스 제품은 주로 연간 계약 및 단기 프로젝트에 의한 계약이 주를 이루고 있으며 고객사에 제품을 공급하거나 구축하는 형태의 계약으로서 별도의 수주잔량은 없습니다.

5. 위험관리 및 파생거래

가. 자본위험 관리

회사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화 하는 것을 그 목적으로 하고 있습니다. 회사의 자본구조는 차입금에서 현금및현금성자산 등을 차감한 순부채와 자본으로 구성되며, 회사의 경영진은 자본구조를 주기적으로 검토하고 있고, 전반적인 자본위험 관리정책은 전기와 동일합니다.

보고기간 종료일 현재 순부채 대 자본비율은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위: 천원) |

| 구 분 | 2025년 당분기말 | 2024년 전기말 |

|---|---|---|

| 총 차입금(리스부채포함) | 19,184 | 25,356 |

| 현금및현금성자산 및 금융상품 | 42,894,368 | 38,215,686 |

| 순부채 | (42,875,184) | (38,190,330) |

| 자본총계 | 52,845,232 | 47,635,079 |

| 순부채 대 자본비율 | (*) | (*) |

(*) 순부채 금액이 (-)이므로 산출하지 아니하였습니다.

나. 이자율위험

회사의 이자율 위험은 주로 변동이자부 차입금에 연관되어 있으며, 이와 관련된 이자비용은 이자율 위험에 노출되어 있습니다. 고정이자율이 적용되는 사채나 일부 차입금의 경우 이자율변동에 따른 당기손익이나 자본에 미치는 영향은 없습니다.

보고기간 종료일 현재 변동이자부 차입금은 없습니다.

다. 신용위험관리

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 회사는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

(1) 매출채권 및 기타수취채권

회사는 신용거래를 희망하는 모든 거래상대방에 대하여 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있습니다.

또한, 대손위험에 대한 회사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록회수가 지연되는 금융자산에 대하여는 주기적으로 회수지연 현황, 사유 및 회수대책을 마련하여 적절한 조치를 취하는 등 매출채권 및 기타채권잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 보고기간 종료일 현재 회사의 대손위험에 대한 최대 노출정도는 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위:천원) |

| 구 분 | 2024년 당분기말 | 2024년 전기말 |

|---|---|---|

| 매출채권 | 471,204 | 382,331 |

| 기타수취채권 | 502,588 | 957,438 |

| 합 계 | 973,792 | 1,339,769 |

| ※상기 채권은 손실충당금과 상계 후 순액기준입니다. |

보고기간 종료일 현재 매출채권의 약정회수일기준 연령분석은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위: 천원) |

| 구 분 | 2024년 당분기말 | 2024년 전기말 | ||||

|---|---|---|---|---|---|---|

| 채권금액 | 기대손실률 | 손실충당금 | 채권금액 | 기대손실률 | 손실충당금 | |

| 정상채권 | 379,431 | 0.06% | 216 | 342,880 | 0.1% | 216 |

| 3개월 초과 6개월 미만 | 51,700 | 0.00% | - | - | - | - |

| 6개월 초과 9개월 미만 | - | - | - | 40,000 | 0.8% | 333 |

| 9개월 초과 1년 미만 | 40,000 | 0.83% | 333 | - | - | - |

| 1년 초과 | 40,359 | 98.46% | 39,737 | 39,737 | 100.0% | 39,737 |

| 합 계 | 511,489 | - | 40,286 | 422,617 | - | 40,286 |

※상기 채권은 손실충당금과 상계 전 총액기준입니다.

(2) 금융자산 등 신용위험 관리

회사는 기업은행 등의 금융기관에 현금을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 회사는 거래상대방에 대한 개별적인 위험 한도 관리정책은 보유하고 있지 않습니다.

라. 유동성위험관리

회사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석, 검토하고 있습니다. 회사의 경영진은 영업활동현금흐름과 금융자산 및 영업활동의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

보고기간 종료일 현재 금융부채 잔존계약 만기에 따른 만기분석은 다음과 같습니다.

| (기준일 : 2025년 03월 31일) | (단위: 천원) |

| 구 분 | 1년 이하 | 1년 초과 | 합계 |

|---|---|---|---|

| 당기말: | |||

| 매입채무 | 511,389 | - | 511,389 |

| 기타지급채무 | 1,274,114 | - | 1,274,114 |

| 리스부채(주1) | 12,607 | 6,577 | 19,184 |

| 합 계 | 1,798,110 | 6,577 | 1,804,687 |

| 전기말: | |||

| 매입채무 | 1,418,267 | - | 1,418,267 |

| 기타지급채무 | 830,685 | - | 830,685 |

| 리스부채(주1) | 16,800 | 9,000 | 25,800 |

| 합 계 | 2,265,752 | 9,000 | 2,274,752 |

(주1) 리스부채는 할인하지 않은 명목금액 기준으로 표시하였습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

| (기준일 : 2025년 03월 31일) | (단위: 천원) |

| 계약명 | 계약상대방 | 계약기간 | 계약금액 |

|---|---|---|---|

| 공공기관 납품용 SW 공급 계약 | 한국정보인증 | 2024.12.27~2025.04.30 | 2,385,240 |

나. 연구개발 활동

(1) 연구개발 조직

| 구분 | 인원 | 주요 업무 | ||

|---|---|---|---|---|

|

기술 연구소 |

신기술 개발부 |

연구소장 | 1명 | - 연구개발 총괄 |

| AI개발팀 | 5명 |

- 인공지능 관련 핵심기술 개발 및 연구 - 학습용 데이터셋 생성 및 특징 정보 추출 |

||

| 위협분석팀 | 4명 |

- 악성코드 및 각종 사이버 범죄 추적 및 분석 - 다크웹, 암호화폐 등 사이버 범죄 관련 분석 |

||

| 제품 개발부 |

개발이사 | 1명 | - 제품개발 총괄 | |

| CTX팀 | 6명 | - CTX 고도화 | ||

| MNX팀 | 3명 | - MNX 고도화 | ||

| SI팀 | 3명 | - 시스템 통합 개발 | ||

| 디자인팀 | 3명 | - UI/UX 관련 디자인 업무 | ||

| 합계 | 26명 | - | ||

(2) 연구개발 인력 구성

| 학력 | 박사 | 석사 | 학사 | 기타 |

|---|---|---|---|---|

| 인원수 | 1명 | 6명 | 19명 | - |

다. 연구개발비용

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 구분 | 2025년 (제22기) 당분기말 |

2024년 (제21기) |

2023년 (제20기) |

비고 | |

|---|---|---|---|---|---|

|

자산 처리 |

원재료비 | - | - | - | - |

| 인건비 | - | - | - | - | |

| 감가상각비 | - | - | - | - | |

| 위탁용역비 | - | - | - | - | |

| 기타 경비 | - | - | - | - | |

| 소계 | - | - | - | - | |

|

비용 처리 |

제조원가 | - | - | - | - |

| 판관비 | 403 | 1,522 | 1,398 | - | |

| 소계 | 403 | 1,522 | 1,398 | - | |

|

합계 (매출액 대비 비율) |

403 (56.5%) |

1,522 (18.3%) |

1,398 (11.9%) |

- | |

라. 연구개발실적

(1) 악성코드 등 위협 수집 및 분석 기술

| 항목 | 세부 내용 |

| 기술 구분 | 악성코드 분석 기술 |

| 연구 과제 | 가상 머신 우회 악성코드 동적 분석을 위한 리얼 머신 기반 분석 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 가상 머신 분석 환경 인식을 통한 악성 행위 미발생 악성코드에 대한 분석 기술 확보 - 실제 PC 와 동일한 하드웨어 환경 지원을 통해 악성코드 실행 환경 마련 - 키보드, 마우스 입력이 없는 경우 행위 발생을 하지 않는 악성코드를 분석하기 위해서 실제 사용자처럼 키보드, 마우스 입력을 유발시키도록 하여 필요한 행위를 도출시키는 기술을 확보함 - 분석을 완료시키고 나서 재부팅 하는 것만으로 다시 분석 환경으로 복구할 수 있는 기술을 확보하여 분석에 소모되는 시간을 최소화 시킴 |

| 상품화 여부 | CTX |

| 항목 | 세부 내용 |

| 기술 구분 | 악성코드 분석 기술 |

| 연구 과제 | 파일리스 악성코드 분석을 위한 Taint Analysis 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 파일이 존재하지 않는 악성코드의 경우 일반 동적 분석으로는 실행이되지 않기 때문에 Taint Analysis 분석 기술을 통해 메모리 추적을 통한 분석 기술 확보 - 제로데이 공격 기술과 File-less 악성코드에 대한 분석 기술을 확보하여 APT 공격등에 활용되는 고도화 된 악성코드에 대한 분석 기술 확보 |

| 상품화 여부 | CTX |

(2) 빅데이터 플랫폼 기술

| 항목 | 세부 내용 |

| 기술 구분 | 빅데이터 플랫폼 기술 |

| 연구 과제 | 페타바이트 수준의 대용량 인텔리전스 분산 저장 및 고속 검색 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 사이버 위협 인텔리전스를 구성하는 다양한 요소 정보들을 별도로 인덱싱하여 필요로 하는 위협을 검색하고 추적하기 위한 기반 마련 - 1일 200만개, 누적 20억개 이상 수집되는 다양한 악성코드에 대해서 실시간 저장 및 분석 환경 마련 |

| 상품화 여부 | CTX |

| 항목 | 세부 내용 |

| 기술 구분 | 빅데이터 플랫폼 기술 |

| 연구 과제 | 비정형 인텔리전스 식별 정보 (IoC) 기반 실시간 인덱싱 및 연관 관계 생성 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 사이버 침해 지표 IoC (Indicator of Compromised) 정보에 대한 검색 기능 제공을 통해 다양한 키워드 등을 통한 고도화된 조합 검색 기능 제공 - 하나의 위협 요소에 연결된 다양한 연관관계 정보를 함께 제공하게 됨으로써 사이버 위협 정보의 개별 요소 뿐만 아니라 주변 환경 및 캠페인 전반에 대한 정보를 제공하여 사용자가 위협에 대한 전체적인 상황을 인식할 수 있도록 정보 제공 |

| 상품화 여부 | CTX |

(3) 인공지능 기술

| 항목 | 세부 내용 |

| 기술 구분 | 인공지능 기술 |

| 연구 과제 | 파일 타입별 악성 여부 식별 및 위험성 판단 모델 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 악성코드로 활용된 이력이 있는 다양한 파일 타입을 구분하고, 각 타입별 특징 정보를 추출하여 악성코드로 식별 할 수 있는 주요 정보를 기반으로 머신러닝 형태로 학습 시켜 악성코드를 식별 할 수 있는 기술 개발 - 파일의 특징 정보를 추출 할 수 있는 기술을 개발하고 각각의 특징 정보 별로 최적화된 인공지능 모델을 선정하여 패턴 기반의 악성코드 탐지가 아닌 파일의 특징 정보를 기반으로 악성 여부를 식별 할 수 있는 핵심 기술을 개발 |

| 상품화 여부 | CTX, MAX, MNX, MDX |

(4) 프로파일링 기술

| 항목 | 세부 내용 |

| 기술 구분 | 사이버 위협 프로파일링 기술 |

| 연구 과제 | MITRE ATT&CK (위협헌팅) 모델 기반 공격기법 및 공격자 그룹 식별 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 악성코드가 사용하는 각종 공격 기법을 식별하고 이를 MITRE ATT&CK 에서 기준으로 제시하는 Enterprise 모델에 적용해서 활용 - 공격 기법을 학습 시킬 때 사용된 공격자별 특징 정보를 병렬 활용함으로써 공격 기술 식별 뿐만 아니라 실제 그 공격 기술을 누가 구현하였는지에 대한 정보를 함께 식별 할 수 있어 공격자 그룹에 대한 정보를 제공 할 수 있음 |

| 상품화 여부 | CTX |

| 항목 | 세부 내용 |

| 기술 구분 | 사이버 위협 프로파일링 기술 |

| 연구 과제 | STIX, TAXII 등 분석 결과 표준 포맷 변환을 통한 외부 연동 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 당사에서 수집하고 분석한 정보를 내부에서 사용하는 다양한 비정형 형태의 정보로 저장되어 인덱싱하고 있지만, 실제 외부에서 활용되기 위해서는 표준화된 형태로 제공되어야 하기에, 보유하고 있는 정보를 STIX 등의 표준화된 포맷으로 변경 제공 - 당사가 보유한 정보를 표준화된 포맷으로 전부 제공 할 수 없기 때문에, 중요한 일부 요소에 대해서는 표준화 등의 추가 과정을 통해서 당사의 기술을 활용할 수 있도록 표준안 제출 예정 |

| 상품화 여부 | CTX |

(5) 네트워크 기반 기술

| 항목 | 세부 내용 |

| 기술 구분 | 네트워크 기반 기술 |

| 연구 과제 | DPDK를 이용한 100Gbps 대용량 고속 패킷 처리 기반 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 네트워크 상에서 존재하는 사이버 위협을 조기에 식별하고 대응하기 위해 손실 없는 패킷 수집을 위한 기반 기술을 확보함 - Intel 네트워크 카드에서 제공하는 기능을 활용하여 네트워크에서 수집되는 패킷을 100Gbps 까지 실시간 수집하고 이를 통해 DPI 엔진으로 메타 정보를 추출 할 수 있는 기반을 확보함 |

| 상품화 여부 | MNX |

| 항목 | 세부 내용 |

| 기술 구분 | 네트워크 기반 기술 |

| 연구 과제 | 인공지능 기반 시계열 네트워크 이벤트 이상 징후 분석 및 탐지 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 네트워크 패킷 기반의 단위 패킷 탐지로 식별하기 힘든 프로토콜 및 어플리케이션별 이상징후를 식별할 수 있는 기반 기술 확보 - 시계열 기반의 이상 징후 식별을 위한 핵심 기술 확보로, 기존의 룰 기반의 네트워크 이상 징후 또는 통계 기반의 이상 징후 식별 기술을 넘어 특정 프로토콜, 어플리케이션의 공격에 대한 조기 탐지를 가능하게 함 |

| 상품화 여부 | MNX |

(6) APT 공격 대응 기술

| 항목 | 세부 내용 |

| 기술 구분 | APT 공격 대응 기술 |

| 연구 과제 | 인공지능 기반 비실행형 악성코드 (HWP, PDF, DOC(x) 등) 탐지 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- APT 공격에 많이 사용되는 비실행형 악성코드 (문서형 악성코드) 에 대한 인공지능 기반의 탐지 기술을 확보함 - 문서가 가지고 있는 기본적인 속성과 특징을 학습하고, 문서형 악성코드가 사용하는 문서 내부의 특징 정보를 기반으로 위험성을 판단하도록 하여 패턴 없이도 위험성이 있는 문서를 조기에 탐지함 |

| 상품화 여부 | CTX, MDX |

(7) 에이전트 기반 기술

| 항목 | 세부 내용 |

| 기술 구분 | 에이전트 기반 기술 |

| 연구 과제 | 윈도우, 리눅스 커널 기반 파일, 프로세스 제어 기술 |

| 연구 기관 | 주식회사 샌즈랩 |

| 연구 결과 |

- 윈도우, 리눅스 운영체제 커널 기반의 파일, 프로세스 제어 기술 확보 - 대부분의 악성코드들이 User Level 에서 동작하는 것이 착안하여 Kernel Level 에서 제어 하게 되면 악성코드에 대한 제어 권한을 확보 할 수 있게 되어 실행, 감염 등의 과정을 조기에 탐지, 차단 할 수 있는 응용 기술을 개발 할 수 있음 - 32비트/64비트 운영체제에 대한 커널 기반 드라이버 기술을 확보하게 됨으로써 다양한 사이버 보안 응용 분야에 활용 |

| 상품화 여부 | CTX, MAX |

7. 기타 참고사항

가. 지적재산권 소유 내역

- 당사가 개발하고 확보한 기술에 대해 취득한 지적재산권 내역은 다음과 같습니다.

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 출원국 |

|---|---|---|---|---|---|---|

| 1 | 특허 | 악성코드 탐지방법, 시스템 및 컴퓨터 판독 가능한저장 매체 | ㈜샌즈랩 | 2009-07-21 | 2011-06-15 | 한국 |

| 2 | 특허 | 패킷 마킹을 이용한 네트워크 보안 방법 및 시스템, 그리고 이를 구현하기 위한 프로그램이 기록된 기록 매체 | ㈜샌즈랩 | 2009-07-21 | 2011-11-03 | 한국 |

| 3 | 특허 | 단말에 의한 트래픽 제어를 이용한 내부 네트워크 보호 방법 및 시스템, 그리고 이를 구현하기 위한 프로그램이 기록된 기록 매체 | ㈜샌즈랩 | 2009-07-21 | 2011-11-03 | 한국 |

| 4 | 특허 | 자식 프로세스를 생성하는 악성 코드 행위 모니터링 시스템 및 그 방법 | ㈜샌즈랩, 한국인터넷진흥원 |

2010-12-24 | 2012-09-27 | 한국 |

| 5 | 특허 | 특정 프로세스에 대한 네트워크 행위 모니터링 시스템 및 그 방법 | ㈜샌즈랩, 한국인터넷진흥원 |

2010-12-24 | 2012-09-27 | 한국 |

| 6 | 특허 | 악성 코드의 주소 결정 프로토콜 스푸핑 모니터링을 위한 가상 패킷 모니터링 시스템 및 그 방법 | ㈜샌즈랩, 한국인터넷진흥원 |

2010-12-24 | 2012-09-27 | 한국 |

| 7 | 특허 | 모바일 악성코드 자동 수집 및 분석 시스템 | ㈜샌즈랩 | 2011-07-07 | 2013-05-28 | 한국 |

| 8 | 특허 | 가상 환경에서는 실행되지 않는 악성 코드를 분석할 수 있는 OS 이미지의 복구 시스템 및 방법 | ㈜샌즈랩 | 2015-09-10 | 2017-02-21 | 한국 |

| 9 | 특허 | P2P 프로토콜을 이용한 IoC 정보 조회 방법 | ㈜샌즈랩 | 2017-12-08 | 2018-04-13 | 한국 |

| 10 | 특허 | System and Method for Inquiring IoC Information by P2P Protocol | ㈜샌즈랩 | 2017-12-14 | 2019-07-02 | 미국 |

| 11 | 특허 | 메쉬 타입 블록체인 기반의 사물 인터넷 기기 관리 시스템 | ㈜샌즈랩 | 2018-02-23 | 2018-08-07 | 한국 |

| 12 | 특허 | 자기 보호 기능이 있는 악성 코드의 치료 및 삭제 방법 | ㈜샌즈랩 | 2016-11-28 | 2018-08-31 | 한국 |

| 13 | 특허 | 저 차원 수의 엔트로피 타운트 맵 기반 악성코드 탐지 방법 | ㈜샌즈랩 | 2018-08-07 | 2018-11-22 | 한국 |

| 14 | 특허 | 도메인 네임 서버를 이용한 악성 코드 정보 조회 방법 | ㈜샌즈랩 | 2016-11-28 | 2019-01-28 | 한국 |

| 15 | 특허 | 악성 코드 분석을 위한 모조 응답 패킷을 생성하는 네트워크 접속 유도 방법 | ㈜샌즈랩 | 2018-10-24 | 2019-08-23 | 한국 |

| 16 | 특허 | 런타임 특징 프로파일링 방법 | ㈜샌즈랩 | 2017-12-18 | 2019-10-21 | 한국 |

| 17 | 특허 | 수동 핑거프린팅을 이용한 익명 네트워크 분석 시스템 및 방법 | ㈜샌즈랩 | 2018-11-14 | 2020-06-01 | 한국 |

| 18 | 특허 | 딥러닝 모델 기반 토르 사이트 액티브 핑거프린팅 시스템 및 방법 | ㈜샌즈랩 | 2019-11-01 | 2020-06-26 | 한국 |

| 19 | 특허 | 네트워크에서 수집된 패킷과 엔드포인트 컴퓨팅 장치의 프로세스 간의 연관관계를 생성하는 시스템 및 방법 | ㈜샌즈랩 | 2019-11-20 | 2020-09-10 | 한국 |

| 20 | 특허 | 다중 블록체인 기반의 사물인터넷 디바이스 식별 및 거래행위 추적 방법 및 이를 위한 시스템 | ㈜샌즈랩 | 2018-12-31 | 2020-11-12 | 한국 |

| 21 | 특허 | 합성곱 신경망을 이용한 토르 사이트 수동 핑거프린팅 시스템 및 방법 | ㈜샌즈랩 | 2020-09-21 | 2021-03-26 | 한국 |

| 22 | 특허 | 블록 체인에 저장되는 데이터 크기를 축소할 수 있는 데이터의 변경 이력 관리 방법 | ㈜샌즈랩 | 2020-11-13 | 2021-06-15 | 한국 |

| 23 | 특허 | 원격 단말기의 능동적 보안 위협 탐지 방법 | ㈜샌즈랩 | 2020-11-16 | 2021-06-15 | 한국 |

| 24 | 특허 | 영지식 증명을 이용한 탈중앙화 신원증명 시스템 및 방법 | ㈜샌즈랩 | 2020-11-18 | 2021-06-16 | 한국 |

| 25 | 특허 | 악성 코드의 악성 행위 특징 정보를 생성하는 방법 | ㈜샌즈랩 | 2020-12-07 | 2021-09-28 | 한국 |

| 26 | 특허 | 서버 자원을 이용한 악성 코드 탐지 및 치료가 가능한 사물 인터넷 장치 및 그 방법 | ㈜샌즈랩 | 2020-12-07 | 2021-11-01 | 한국 |

| 27 | 특허 | 이메일의 키워드 분석 방법 | ㈜샌즈랩 | 2021-03-16 | 2022-01-04 | 한국 |

| 28 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2021-08-11 | 2022-02-09 | 한국 |

| 29 | 특허 | 비정상 데이터 탐지 시스템 및 방법 | ㈜샌즈랩 | 2021-07-19 | 2022-04-08 | PCT |

| 30 | 특허 | 트리거 룰 기반의 비정상 데이터 탐지 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 한국 |

| 31 | 특허 | 피드 룰 기반의 비정상 데이터 탐지 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 일본 |

| 32 | 특허 | 디텍터 룰 기반의 비정상 데이터 탐지 시스템 및 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 일본 |

| 33 | 특허 | 트리거 룰 기반의 비정상 데이터 탐지 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 한국 |

| 34 | 특허 | 피드 룰 기반의 비정상 데이터 탐지 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 한국 |

| 35 | 특허 | 디텍터 룰 기반의 비정상 데이터 탐지 시스템 및 방법 | ㈜샌즈랩 | 2021-07-26 | 2022-04-08 | 한국 |

| 36 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2021-08-11 | 2022-05-04 | 한국 |

| 37 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-05-04 | 한국 |

| 38 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-05-04 | 한국 |

| 39 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-06-16 | 한국 |

| 40 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-07-11 | 한국 |

| 41 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-07-19 | 한국 |

| 42 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-08-10 | 한국 |

| 43 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-08-24 | 한국 |

| 44 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-09-21 | 한국 |

| 45 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-09-21 | 한국 |

| 46 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-02-09 | 2022-09-21 | 한국 |

| 47 | 특허 | 서버 자원을 이용한 악성 코드 탐지 및 치료가 가능한 사물 인터넷 장치 및 그 방법 | ㈜샌즈랩 | 2021-12-06 | 2023-05-25 | 일본 |

| 48 | 특허 | 악성 코드의 악성 행위 특징 정보를 생성하는 방법 | ㈜샌즈랩 | 2021-12-06 | 2023-07-14 | 일본 |

| 49 | 특허 | IOT DEVICE AND METHOD FOR DETECTING AND REMOVING MALWARE BY USE OF SERVER RESOURCE(서버 자원을 이용한 악성 코드 탐지 및 치료가 가능한 사물 인터넷 장치 및 그 방법) | SANDS LAB Inc. | 2021-12-03 | 2024-09-10 | 미국 |

| 50 | 특허 | APPARATUS FOR PROCESSING CYBER THREAT INFORMATION, METHOD FOR PROCESSING CYBER THREAT INFORMATION, AND MEDIUM FOR STORING A PROGRAM PROCESSING CYBER THREAT INFORMATION | SANDS LAB Inc. | 2022-04-15 | 2024-12-24 | 미국 |

| 51 | 특허 | 사이버 위협 정보 처리 장치, 사이버 위협 정보 처리 방법 및 사이버 위협 정보 처리하는 프로그램을 저장하는 저장매체 | ㈜샌즈랩 | 2022-01-11 | 2025-03-31 | 한국 |

나. 시장여건 및 영업의 개황

(1) 산업의 특성

기존의 보안체계는 사이버 침해사고가 발생한 후 대응하여 공격의 피해를 줄이고 공격당한 시스템을 복구하는데 초점을 맞췄지만 사이버 위협 인텔리전스(CTI) 개념이 도입되면서 알려지지 않은 공격에 대해서도 선제 대응을 할 수 있는 새로운 보안체계가 부상하고 있습니다. 사이버 위협 인텔리전스는 데이터 수집, 분석, 공유를 통해 사전에 알려진 공격을 분석하고 위협에 대비할 수 있도록 여러 조직에서 다양한 사이버 위협으로부터 보호하는 개념이며, 다음과 같은 특징이 있습니다.

첫째, 끝없이 진화, 발전하며 확대됩니다.

보안 기술 향상으로 타깃 맞춤형 멀웨어 탐지율이 높아지자, 비실행파일이나 윈도우 관리 도구를 이용하는 공격이 늘어나고, 파일리스, 매크로 및 소규모 멀웨어를 이용하는 공격 역시 확산된 바 있습니다. IoT Device 및 융합서비스를 노린 새로운 위협이 등장했으며, 공격 수법의 진화로 탐지를 우회하는 악성코드가 늘어나고, SW 자체의 보안 기능과 정상 인터넷 서비스를 악용 등의 양상을 보이고 있습니다. 이처럼 새로운 사이버 위협에 능동적으로 대응하기 위해, 체계화 및 자동화된 CTI 시스템 구축에 대한 필요성을 비롯하여, CTI 산업 또한 진화ㆍ 발전ㆍ확대 되고 있습니다.

둘째, 보안사고를 넘어 안보위협 차원으로 확대됩니다.

정보통신기술의 발전은 사이버 환경을 보다 편리하고 효율적으로 변화시켜 국가의 발전과 국민 삶의 수준을 향상시켜 왔고, 개인ㆍ기업ㆍ정부 등을 포함한 국가 전반의 활동이 인터넷으로 연결되어 우리 일상 속 사이버공간은 지속적으로 확장되고 있습니다. 이는 사이버공격의 대상과 파급력 또한 개인이나 특정 조직이 아닌 국가 전체로 확대될 수 있다는 것을 의미합니다.

셋째, 국경이 존재하지 않으며, 국제 공조가 필연적입니다.

보안 모니터링 및 관리체계의 효과적인 분배 및 글로벌 공조체계를 위해 정부 및 민간의 전략적 협조가 반드시 동반되어야 합니다. 중국 미국 등 인터넷 생태계에 큰 영향력을 갖고 있는 국제사회와 긴밀히 협력하여 사이버 역기능 해소를 위한 장기적 관점의 국제적 연구개발교류와 신기술 공동기획, 민관 협동 등 기술협력 추진을 통한 표준화가 필요합니다.

(2) 산업의 규모 및 성장성

(가) 산업의 연혁

정보보호 산업은 국민 개개인의 안위 및 기업의 보안, 국가의 안보와도 직결된 산업으로 사이버 보안산업의 방향성은 사이버 위협 방식 변화에 따라 발전하고 있습니다.

① 1세대(1980년 후반) : 안티바이러스의 개발

개인용 컴퓨터가 대중화됨에 따라 바이러스가 출몰하기 시작했으며, '해킹(hacking)'이라는 용어 역시 1980년대에 보편화 되었습니다. 바이러스 공격이 빈발하고 피해가 확산되자 상용 백신 소프트웨어들이 개발되었는데 최초의 백신은 G Data Software가 만들었으며, 1987년에는 존 맥아피가 보안업체 McAfee를 설립한 뒤 '바이러스스캔(VirusScan)'을 배포하면서 안티바이러스 백신 시장이 본격적으로 개화되었습니다.

② 2세대(1990년대 중반) : 네트워크 방화벽 출시

인터넷 시대가 도래하면서 컴퓨터 간 네트워킹이 활발해지면서 해커들은 웹사이트로 거점을 옮겼으며 연결성이 높아짐에 따라 공격의 속도와 피해도 높아졌습니다. 이때 최초의 사이버 범죄가 발생하였으며 이러한 네트워크 공격을 방어하여 사이버 범죄를 막기위해 네트워크 방화벽이 최초로 개발되었습니다.

③ 3세대(2000년대 초) : 취약점 분석 필요성 확대

2000년대 초반 해커들은 취약점을 활용하여 공격하기 시작했으며, 취약점을 겨냥한 공격은 방화벽ㆍ백신ㆍIDS 등으로 탐지하거나 방어할 수 없었습니다. 공격자들은 공격을 설계하여 타겟의 운영이나 자산에 타격을 주기 위해 네트워크와 소프트웨어를 분석하여 특정한 취약점을 식별하기 위해 시작했습니다. 이 시기에 IT 산업의 폭발적인 성장하였으며 보안업체들은 보안의 세부 취약점에 대한 분석과 그에 특화된 보안제품들을 개발하기 시작했습니다.

④ 4세대(2010년 전후) : 사전 예방으로 보안 인식 패러다임 변화

사이버 공격이 국제범죄 및 대규모 개인정보 유출에 이르기 시작하면서 기업에서는 사이버 위협에 대한 방어 방법을 논의하기 시작했고, 정부 차원의 수사도 본격적으로 시작되었습니다. 2010년 전후에는 인터넷상에서 회사 파일을 다운로드 받거나 노트북에 USB를 꽂는 것 등 일상적인 업무 행위를 가장한 수법으로 공격이 지속되었으며, 이 시기에 사후 대처보다는 사전 예방으로 보안 인식의 패러다임이 변화하기 시작하였습니다. 그에 따라 '알려지지 않은(Unknown)' 공격과 '제로데이(zero-day)' 공격을 방어하기 위한 기술들이 개발되기 시작하였습니다.

⑤ 5세대(2017년 전후) : 위협 인텔리전스 필요성 대두

최근의 사이버공격은 단순히 기업 기밀을 볼모로 금전을 요구하는 형태에서 진화하여 악성코드로 기밀정보를 탈취하여 이를 다크웹에 판매를 하거나 랜섬웨어로 금전을 요구하는 복합적인 공격형태로 변화하고 있습니다. 또한, IoTㆍAI를 접목한 융합 기술이 확산되면서 폐쇄망으로 운영되던 OT의 외부 연결점이 증가함에 따라 보안사고 발생 위협이 증가하고 있습니다. 기업의 제품생산 공장과 공항, 철도, 항만 등 주요 인프라에서 운용하고 있는 제어시스템이 외부 인터넷과 연결됨에 따라 이러한 접점이 사이버 공격에 그대로 노출되어 이에 따른 위협이 증가하고 있습니다. 특히 항만과 같은 대규모 인프라가 사이버공격을 받아서 일정 기간 마비되는 경우에 는 물류 및 공급망에 미치는 영향은 막대해지고 2차 피해로 심각하게 이어짐에 따라 국가 차원의 대비가 필수적인 상황입니다.

따라서 차세대 보안기술 개발의 중심은 초연결 IT 시스템의 취약점 위협에 대한 실시간 대응이 차세대 기술 개발의 핵심을 이룰 것 보이며, 이러한 관점에서 위협 인텔리전스 서비스는 필요성은더욱 강조되고 있습니다. 위협 인텔리전스는 전 세계 광범위한 소스로부터 신종 악성코드 취약점 및 의심 IP 등 위협 관련 정보를 수집 및 분석하여 고객에게 실시간으로 제공하고 있으며, 제공되는 정보의 정확성을 위해 다양한 AI 기술이 적용 되고, 고객은 외부 인텔리전스 정보를 활용하여 위협 동향에 대해 쉽게 파악할 수 있고 선제적으로 대응할 수 있어 효과적입니다. 최근 정상적인 조직이나 기업보다 사이버 공격자의 공격 기술, 재정력, 조직력이 빠른 속도로 고도화되어 위협 방어에 대한 필요성이 강조되고있는 상황에서, 각 기업 보안수준과 요구사항, 인텔리전스 서비스 유형과 데이터 소스를 고려한 기업 맞춤형 위협 인텔리전스 서비스에 대한 니즈는 더욱 확대되고 있습니다.

⑥ 6세대(2022년 이후) : 생성형AI와 LLM(Large Language Model)의 급부상

`22년 하반기 부터 ChatGPT 등과 같은 생성형(Generative) AI, LLM(Large Language Model)이 급부상함에 따라 이를 활용하여 딥페이크, 지능형 지속 공격(APT), 다중협박 등 사이버공격 기술 수준의 진화·고도화가 이루어지고 있습니다. 이는 생성형(Generative) AI 서비스를 통한 악성코드 제작이 쉬워짐에 따라 사이버공격의 자동화 및 고속화, 대량화가 가능해지면서 AI를 활용한 공격이 본격화되고 있으며, 더하여 생성형 AI 활용으로 인한 잘못된 정보, 할루네이션, 유사 AI모델 서비스 빙자, 데이터 유출, API 취약점 등의 중대한 보안위협 가능성이 높아지고 있습니다. 이에 방어자는 공격에 대한 방어기술 수준의 기하급수적인 증가를 감당하고 이에 지속적으로 맞대응하기 위해 사이버보안 시스템에 AI를 활용하여 사이버공격 위협과 취약성을 감지하고 필요한 보안 조치를 구현하여 사이버 공격의 피해를 줄이고자 합니다.

다. 산업의 규모

(1) 글로벌 위협 인텔리전스 시장

시장 조사 기업 베리파이드 마켓 리서치(Verified Market Research)에 따르면, 당사가 속해있는 위협 인텔리전스 시장은 사이버 위협 인텔리전스 시장이 2027년까지 연평균 19% 성장해 202억 달러(약 22조 8,090억 원) 규모에 달할 것으로 전망했습니다.

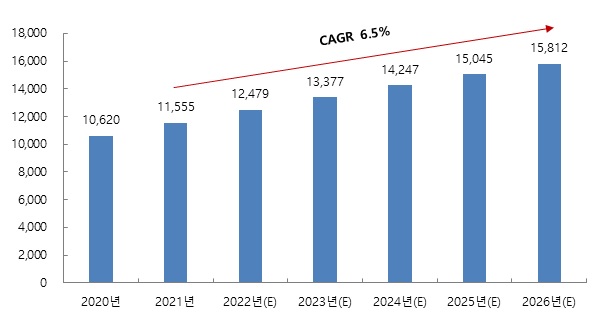

또한 가트너에 따르면, 코로나19 이후 시나리오에서 글로벌 위협 인텔리전스 시장 규모는 2021년부터 2026년까지 6.5%의 CAGR(연간 복합 성장률)로 2021년 115억 5500만 달러에서 2026년 158억 1200만 달러로 성장 할 것으로 예측하고 있습니다.

[글로벌 위협 인텔리전스 시장 규모 및 성장 전망]

| (단위 : 백만달러) |

|

|

글로벌 시장 규모 |

(자료: MarcketsandMarckets Analysis, 2022.02)

현재 가속화되는 디지털 트랜스포메이션으로 기존 보안 영역은 물론, 리스크 관리, 인적자원 관리, 마케팅 등 기업 경영 전반에서 사이버 위협 인텔리전스 활용도가 높아지고 있고, 국가 안보 차원에서도 위협 인텔리전스에 관심을 보이고 있어 관련 시장은 더욱 확대될 것으로 전망합니다.

(2) 국내 위협 인텔리전스 시장

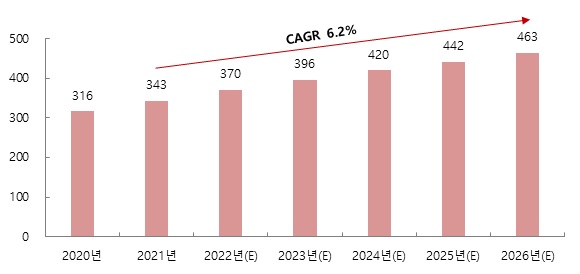

국내 위협 인텔리전스 시장은 본격적인 시장 규모가 확대되고 있습니다. 관련 자료에 따르면 2021년 343백만달러에서 2026년 463백만달러 규모로 연평균 6.2%의 성장률을 보일 것을 예상되고 있습니다.

[국내 위협 인텔리전스 시장 규모 및 성장 전망]

| (단위 : 백만달러) |

|

|

국내 시장 규모 |

(자료: MarcketsandMarckets Analysis, 2022.02)

국내 위협 인텔리전스 시장은 복잡한 네트워크 및 빈번한 인프라 변화에 빠르게 대응할 수 있는 분석정보를 적기에 제공하지 못하며, 본격적인 수요 발생 시기는 아닙니다. 이에 따라 아직 규모를 예측하기는 어렵지만, 수요 측면에서의 국내 대부분의 일반 기업에서 악성코드 분석/대응 전문 조직이나 인력을 보유하기 어려운 현실을 보완하고, 공급 측면에서는 현재 다양한 보안 기업이 제공하고 있는 데이터 및 악성코드 정보 등의 분석 정보가 CTI 형태로 점진적으로 확장돼 시장이 더욱 커질 것으로 전망됩니다.

(3) 경기변동의 특성 및 계절적 요인 등

당사의 주요 매출은 CTI 제품 및 서비스의 공급에 따른 수수료로 발생하며 이러한 매출액은 경기변동 및 계절적 요인과의 상관 관계가 크게 높지 않습니다.

(4) 경쟁상황

당사가 속한 보안 산업은 보안 사고 발생 시 개인ㆍ사회ㆍ국가 등 전 영역에 영향을 주는 파급력이 매우 크고 전 산업의 IT화로 대분분의 산업에서 보안기술이 요구되는 등 그 중요도가 매우 큰 산업이라고 할 수 있습니다. 특히, 보안 관련 기술은 날로 진화하는 공격에 대비하기 위하여 빠른속도로 고도화되고 있으며 보안 관련 기업 또한 소규모 벤처기업부터 글로벌 대기업까지 다양한 형태 및 규모의 기업들이 기술 경쟁을 펼치고 있습니다.

당사가 영위하는 사이버 위협 인텔리전스(CTI) 분야 또한 다양한 기업들이 사업을 영위하거나 기술을 확장하고 있는 분야로서 기존 보안 관련 사업을 영위하는 글로벌 기업과 국내 주요 보안회사들이 CTI 제품을 출시하는 등 다수의 경쟁사가 존재하는 완전 경쟁시장의 형태를 보이고 있습니다.

(5) 비교우위 사항

(가) 자체개발능력을 기반한 제품 경쟁력

당사는 사이버 위협 인텔리전스 전문 업체로써 다양한 수집 채널로부터 수집한 악성코드 등, 사이버 위협 정보를 인공지능, 빅데이터를 활용한 자체 분석 기술을 활용하여 자동 분석하고 이를 기반으로 생성된 사이버 보안 위협 대응, 예측을 수행할 수 있는 인텔리전스를 고객에게 제공하는 사업을 영위하고 있습니다.

당사는 독보적인 사이버 위협 인텔리전스를 제공하기 위해 CTX(악성코드 분석 정보 제공 플랫폼)을 개발하였으며, 하루 평균 200만 개가 넘는 악성코드를 실시간으로 수집 분석하였고 지금은 약 20억 개가 넘는 악성코드를 분석하여 약 300억 개가 넘는 사이버 위협 분석 빅데이터를 확보하고 있으며, 이를 기반으로 인공지능, 프로파일링, 연관관계 분석, 공격자 역추적 등 사이버 공격, 범죄, 테러 대응에 필요한 미래 기술을 연구, 선재 적용하고 있습니다.

(나) 신기술 인증(NET) 획득을 통한 기술의 공신력 확보

신기술 인증(NET, New Excellent Technology)이란 국내 기업 및 연구기관, 대학 등에서 개발한 신기술을 조기에 발굴하여 그 우수성을 인증하는 제도이며, 국내 기업 및 연구기관, 대학 등에서 개발한 신기술을 조기에 발굴하여 그 우수성을 인증해 줌으로써 개발된 신기술의 상용화와 기술거래를 촉진하고, 그 기술을 이용한 제품의 신뢰성을 제고시켜 구매력 창출을 통한 초기시장 진출기반을 조성하기 위해 국가기술표준원과 한국산업기술진흥협회에 의해 운영되고 있습니다.

NET 인증은 조달청 기준에 따라 고도기술인증으로 분류되어 기술의 수준뿐만 아니라 시장 내 NET 인증 제도 자체의 높은 신뢰성을 입증하고 있습니다. 특히, 최근 10년 기준 전체 인증건수 대비 정보통신분야 인증률은 평균 6.9%로 정보통신분야 비중이 다소 낮으며, 정보통신분야의 신청건수 대비 인증률은 평균 14.9%로 취득 자체가 어려운 인증입니다.

당사는 2021년 및 2022년 총 2건의 사이버 보안 기술로 NET 인증을 득하였으며, 정보통신 분야 중 사이버 보안과 관련된 NET인증은 제도 설립 이후 현재까지 샌즈랩의 인증을 포함하여 총 13건이 있으며, 이 중 3년의 인증기간을 인정받은 기술은 동사 기술이 유일합니다.

[샌즈랩 NET 인증 기술 현황]

| 연도 | 2021년 | 2022년 |

|---|---|---|

| 기술명 | 바이너리 역공학 기반 공격자 프로파일링 기술 | 다차원 메타 데이터 추출 분석 기반 비실행형 악성코드 프로파일링 및 탐지 기술 |

| 설명 | 소프트웨어 개발 방식특징을 추출하여 추출한 특징을 기반으로 공격자와 기법을 특정하는 기술 | 비실행형 파일 내 악성코드를 정적·동적 분석하여 추출한 데이터에 대한 특징정보를 기반으로 프로파일링하는 기술 |

라. 사업부문별 주요 재무정보

| (기준일 : 2025년 03월 31일) | (단위 : 백만원) |

| 품목 | 구분 | 생산(판매) 개시일 | 주요 상표 | 매출액 | 비율(%) | 비고 | ||

|---|---|---|---|---|---|---|---|---|

| 2025년 | 2024년 | 2025년 | 2024년 | |||||

| 제품 |

위협 인텔리전스 (CTI) |

2013년 03월 | CTX MNX, MDX |

213 | 5,498 | 29.9% | 66.3% | - |

| SI | 2005년 01월 | - | 501 | 2,799 | 30.1% | 33.7% | ||

| 합 계 | 714 | 8,297 | 100% | 100% | - | |||

※ 매출액은 2025년 03월 31일 금액 기준 입니다.

마. 신규사업

당사는 향후 성장을 위해서 주요 연구개발을 통한 신제품 출시 및 사업영역 확대를 도모하고 있으며, 지속성장이 가능한 방향으로 사업계획을 추진하고 있습니다.

[당사 신규사업 계획]

| 신규 사업 | 구분 | 핵심 키워드 |

|---|---|---|

| AI 역기능 억제를 위한 사이버 보안 특화 RAG 기반 sLLM 모델 개발 및 국민 체감형 실증 플랫폼 구축개발 |

정부 R&D 과제 ('24~'27) |

sLLM , 사이버 보안, AI 기반 응용, , 위협헌팅, 공격방어, 시뮬레이션, 딥페이크,자연어 학습 응용, 악성코드 식별 탐지 |

| BAS (Breach and Attack Simulation) 핵심 기술 및 제품 출시 |

내부 신제품 개발 ('20~'25) |

BAS, 공격코드, 시뮬레이션 레드팀, 블루팀, 인공지능 |

당사의 사업계획은 크게 정부의 정책적 기조에 따른 정부 R&D사업 및 시장 트렌드와 니즈에 부합하는 자체 R&D사업으로 분류됩니다. 정부 R&D사업은 동사가 영위하는 위협 인텔리전스 관련 기술이 정부가 추진하는 신규 과제와 방향성이 일치하고, 보유한 기술 및 데이터가 정부가 필요로 하는 수준과 일치하고 있어 적극적인 사업 추진이 가능할 것으로 예상됩니다. 특히 정보보안 시장의 경우 민간의 자발적 도입보다는 정부의 정책 및 규제에 따라 의무적으로 도입되는 경향이 높으며, 일반적으로 의무대상은 공공기관을 중심으로 지정되어 민간의 영역까지 확대되기에 정부 정책의 방향성이 당사에 우호적인 영향을 줄 것으로 판단됩니다.

정부 R&D사업은 크게 AI 역기능 억제를 위한 사이버 보안 특화 RAG 기반 sLLM 모델 개발 및 국민 체감형 실증 플랫폼 구축 및 C-ITS 인프라 보안성 강화를 위한 복합 위협 헌팅 모델 기반 지능형 사이버 공격방어 분석 프레임워크 기술 개발로 구분됩니다. AI 역기능 억제를 위한 사이버 보안 특화 RAG 기반 sLLM 모델 개발 및 국민 체감형 실증 플랫폼 구축 과제는 온프레미스 환경에 최적화된 RAG 및 조직 특화 sLLM 파운데이션 모델 개발을 통한 생성형 AI 기반 기술의 4대 핵심 보안 서비스 모델 구축 및 AI 역기능 방지 기술 개발하기 위한 과제이며, 사이버 위협 대응 및 AI 역기능 억제를 위한 사이버 보안 특화 학습 데이터셋 및 QA 데이터셋 구축 하고 취약점 분석, 보안 관제, 이상징후 식별, 위협 인텔리전스 등 사이버 보안 핵심 4대 분야 응용 서비스 개발, On-Premise용 사이버 보안 특화 소규모 언어 모델(sLLM) 개발생성형 AI 역기능 (피싱, 음성 합성, 딥페이크 등) 탐지 대응 기술을 통한 국민 체감형 서비스 개발하여 시장 요구 사항을 반영한 시장 친화형 실증을 수행할 수 있도록 구축 할 계획입니다.

C-ITS 인프라 보안성 강화를 위한 복합 위협 헌팅 모델 기반 지능형 사이버 공격방어 분석 프레임워크 기술 개발은 디지털 트윈 기술을 이용하여 현재 운영 중인 인프라를 가상공간에 복제를 하고 복제된 인프라를 대상으로 모의 해킹을 수행하는 것으로 C-ITS (차세대 지능형 도로 제어 시스템) 및 C-ITS의 핵심 구성요소인 자동차에 대한 보안성 점검도 포함하여 함께 진행합니다. 당사가 보유한 다양한 인텔리전스가 ICT 인프라를 넘어서 C-ITS, 자동차 등 별도의 인프라에서 유용할 수 있도록 개발을 확장하고, 각종 공격 도구 또한 수집, 분석 대상으로 포함시켜 인텔리전스의 영역을 확장하도록 할 계획입니다.

또한 자체 R&D사업의 경우 당사가 보유하고 있는 기술 및 제품의 기능을 향상시키는 방향으로 선행 사업을 추진하여 경쟁력있는 사업 포트폴리오는 구축할 계획입니다.

자체 R&D사업으로는 내부 보안 상황을 테스트 할 수 있는 BAS를 개발중에 있습니다. 본 기술은 전체적인 공격 위협과 단계별로 수행 가능하여 포괄적인 범위의 위협 시뮬레이션을 수행하여 운영되는 보안 솔루션에 대한 일관성 있고 체계적이며 빈번한 테스트가 필요할 때 적용될 수 있으며, 보안 결함을 공격자가 실제로 악용하기 전에 사전에 지속적으로 확인하고 해결할 수 있는 효과적인 방법론 제공하여 보안성을 강화할 수 있는 기술입니다.

이와 같이 당사는 사이버 위협 인텔리전스 관련 핵심 기술 및 생성된 인텔리전스를 통해서 다양한 산업군에 적용하기 위한 비즈니스 모델 구축을 주력으로 연구하고 있으며, 보유한 기술을 통해서 생성한 인텔리전스 그 자체를 일반 IT 인프라 뿐만 아니라 OT, ICS, 스마트시티 등의 인프라를 대상으로 적용함으로써 그 효용성을 확인하고, 적용 범위 확대하여 시장 지배력을 확보하는 방향으로 신규사업을 추진하고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약재무정보(연결)

| 단위 : 원 |

| 구분 | 제22기 1분기 | 제21기 | 제20기 |

| [유동자산] | 39,774,166,735 | 36,724,189,767 | 38,901,441,085 |

| ㆍ당좌자산 | 39,774,166,735 | 36,724,189,767 | 38,901,441,085 |

| ㆍ재고자산 | 0 | 0 | 0 |

| [비유동자산] | 17,397,837,291 | 13,630,237,653 | 7,460,870,579 |

| ㆍ투자자산 | 6,396,506,597 | 3,521,796,767 | 257,850,107 |

| ㆍ유형자산 | 7,796,779,146 | 7,653,785,828 | 2,838,977,864 |

| ㆍ무형자산 | 1,891,816,503 | 757,037,287 | 808,128,815 |

| ㆍ기타비유동자산 | 1,312,735,045 | 1,697,617,771 | 3,555,913,793 |

| 자산총계 | 57,172,004,026 | 50,354,427,420 | 46,362,311,664 |

| [유동부채] | 4,320,194,489 | 2,710,172,998 | 5,717,205,498 |

| [비유동부채] | 6,577,080 | 9,175,200 | 25,875,487 |

| 부채총계 | 4,326,771,569 | 2,719,348,198 | 5,743,080,985 |

| Ⅰ. 지배기업의 소유주지분 | 52,678,213,697 | 47,635,079,222 | 40,619,230,679 |

| [자본금] | 1,524,863,800 | 1,524,863,800 | 1,509,523,800 |

| [연결자본잉여금] | 25,967,364,215 | 49,457,014,215 | 41,814,036,327 |

| [연결자본조정] | -1,610,934,736 | -1,680,934,736 | -3,338,982,156 |

| [연결기타포괄손익누계액] | 0 | 0 | 0 |

| [연결이익잉여금] | 26,796,920,418 | -1,665,864,057 | 634,652,708 |

| Ⅱ. 비지배지분 | 167,018,760 | 0 | 0 |

| 자본총계 | 52,845,232,457 | 47,635,079,222 | 40,619,230,679 |

| 매출액 | 714,131,369 | 8,296,932,833 | 11,721,914,034 |

| 영업이익(손실) | -1,447,188,481 | -3,709,115,101 | -883,678,732 |

| 계속사업이익 | -1,537,215,525 | -2,787,467,289 | 13,043,946 |

| 연결총당기순이익 | -1,537,215,525 | -2,300,516,765 | 438,727,045 |

| 지배기업소유주지분 | 0 | 0 | 0 |

| 기타포괄손익 | 0 | 0 | 0 |

| 총포괄손익 | -1,537,215,525 | -2,300,516,765 | 438,727,045 |

| 기본주당기순이익 | -103 | -162 | 33 |

| 희석주당기순이익 | -103 | -162 | 33 |

| 연결에 포함된 회사수 | 1 | 0 | 0 |

* 당분기 2025.03.07 에 (주)에이아이딥 지분 80.91%를 양수하여 처음 연결에 포함하였습니다.

나. 요약재무정보(별도)

| 단위 : 원 |

| 구분 | 제22기 1분기 | 제21기 | 제20기 |

| [유동자산] | 39,442,280,923 | 36,724,189,767 | 38,901,441,085 |

| ㆍ당좌자산 | 39,442,280,923 | 36,724,189,767 | 38,901,441,085 |

| ㆍ재고자산 | 0 | 0 | 0 |

| [비유동자산] | 15,826,810,706 | 13,630,237,653 | 7,460,870,579 |

| ㆍ투자자산 | 7,030,037,287 | 3,521,796,767 | 257,850,107 |

| ㆍ유형자산 | 7,744,070,832 | 7,653,785,828 | 2,838,977,864 |

| ㆍ무형자산 | 739,967,542 | 757,037,287 | 808,128,815 |

| ㆍ기타비유동자산 | 312,735,045 | 1,697,617,771 | 3,555,913,793 |

| 자산총계 | 55,269,091,629 | 50,354,427,420 | 46,362,311,664 |

| [유동부채] | 3,584,300,852 | 2,710,172,998 | 5,717,205,498 |

| [비유동부채] | 6,577,080 | 9,175,200 | 25,875,487 |

| 부채총계 | 3,590,877,932 | 2,719,348,198 | 5,743,080,985 |

| [자본금] | 1,524,863,800 | 1,524,863,800 | 1,509,523,800 |

| [자본잉여금] | 25,967,364,215 | 49,457,014,215 | 41,814,036,327 |

| [자본조정] | -1,610,934,736 | -1,680,934,736 | -3,338,982,156 |

| [기타포괄손익누계액] | 0 | 0 | 0 |

| [이익잉여금] | 26,796,920,418 | -1,665,864,057 | 634,652,708 |

| 자본총계 | 52,678,213,697 | 47,635,079,222 | 40,619,230,679 |

| 매출액 | 714,131,369 | 8,296,932,833 | 11,721,914,034 |

| 영업이익(손실) | -1,447,188,481 | -3,709,115,101 | -883,678,732 |

| 계속사업이익 | -1,537,215,525 | -2,787,467,289 | 13,043,946 |

| 당기순이익(손실) | -1,537,215,525 | -2,300,516,765 | 438,727,045 |

| 기타포괄손익 | 0 | 0 | 0 |

| 총포괄손익 | -1,537,215,525 | -2,300,516,765 | 438,727,045 |

| 기본주당기순이익 | -103 | -162 | 33 |

| 희석주당기순이익 | -103 | -162 | 33 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 22 기 1분기말 2025.03.31 현재 |

|

제 21 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 22 기 1분기말 |

제 21 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

39,774,166,735 |

36,724,189,767 |

|

현금및현금성자산 |

8,497,861,657 |

31,193,889,207 |

|

매출채권 및 기타유동채권 |

813,248,838 |

769,226,056 |

|

당기법인세자산 |

219,403,560 |

186,416,570 |

|

당기손익-공정가치측정금융자산 |

28,000,000,000 |

3,500,000,000 |

|

기타유동자산 |

2,243,652,680 |

1,074,657,934 |

|

비유동자산 |

17,397,837,291 |

13,630,237,653 |

|

당기손익-공정가치측정금융자산 |

6,396,506,597 |

3,521,796,767 |

|

유형자산 |

7,796,779,146 |

7,653,785,828 |

|

무형자산 |

1,891,816,503 |

757,037,287 |

|

기타수취채권 |

160,543,000 |

570,543,000 |

|

이연법인세자산 |

736,327,797 |

736,327,797 |

|

기타비유동자산 |

415,864,248 |

390,746,974 |

|

자산총계 |

57,172,004,026 |

50,354,427,420 |

|

부채 |

||

|

유동부채 |

4,320,194,489 |

2,710,172,998 |

|

매입채무 및 기타유동채무 |

1,785,502,959 |

2,248,952,119 |

|

유동 리스부채 |

12,606,817 |

16,180,541 |

|

기타 유동부채 |

2,522,084,713 |

445,040,338 |

|

비유동부채 |

6,577,080 |

9,175,200 |

|

비유동 리스부채 |

6,577,080 |

9,175,200 |

|

부채총계 |

4,326,771,569 |

2,719,348,198 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

52,678,213,697 |

47,635,079,222 |

|

자본금 |

1,524,863,800 |

1,524,863,800 |

|

자본잉여금 |

25,967,364,215 |

49,457,014,215 |

|

기타자본항목 |

(1,610,934,736) |

(1,680,934,736) |

|

이익잉여금(결손금) |

26,796,920,418 |

(1,665,864,057) |

|

비지배지분 |

167,018,760 |

|

|

자본총계 |

52,845,232,457 |

47,635,079,222 |

|

자본과부채총계 |

57,172,004,026 |

50,354,427,420 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 22 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 21 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 22 기 1분기 |

제 21 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업수익 |

714,131,369 |

714,131,369 |

974,499,257 |

974,499,257 |

|

영업비용 |

2,161,319,850 |

2,161,319,850 |

2,710,106,035 |

2,710,106,035 |

|

영업이익(손실) |

(1,447,188,481) |

(1,447,188,481) |

(1,735,606,778) |

(1,735,606,778) |

|

기타수익 |

2,891,031 |

2,891,031 |

1,579 |

1,579 |

|

기타비용 |

2,000,004 |

2,000,004 |

70,000 |

70,000 |

|

금융수익 |

299,102,805 |

299,102,805 |

319,538,238 |

319,538,238 |

|

금융비용 |

390,020,876 |

390,020,876 |

286,976 |

286,976 |

|

법인세비용차감전순이익(손실) |

(1,537,215,525) |

(1,537,215,525) |

(1,416,423,937) |

(1,416,423,937) |

|

총포괄이익(손실) |

(1,537,215,525) |

(1,537,215,525) |

(1,416,423,937) |

(1,416,423,937) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(1,537,215,525) |

(1,537,215,525) |

(1,416,423,937) |

(1,416,423,937) |

|

포괄손익의 귀속 |

||||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(1,537,215,525) |

(1,537,215,525) |

(1,416,423,937) |

(1,416,423,937) |

|

주당손익 |

||||

|

기본주당손익 (단위 : 원) |

(103) |

(103) |

(104) |

(104) |

|

희석주당손익 (단위 : 원) |

(103) |

(103) |

(104) |

(104) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 22 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 21 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

1,509,523,800 |

41,814,036,327 |

(3,338,982,156) |

634,652,708 |

40,619,230,679 |

||

|

자본잉여금 전환 |

|||||||

|

당기순이익(손실) |

(1,416,423,937) |

(1,416,423,937) |

|||||

|

자기주식 |

|||||||

|

종속기업의 취득 |

|||||||

|

주식매수선택권 |

2,000,000 |

111,048,018 |

1,969,111 |

115,017,129 |

|||

|

2024.03.31 (기말자본) |

1,511,523,800 |

41,925,084,345 |

(3,337,013,045) |

(781,771,229) |

39,317,823,871 |

||

|

2025.01.01 (기초자본) |

1,524,863,800 |

49,457,014,215 |

(1,680,934,736) |

(1,665,864,057) |

47,635,079,222 |

47,635,079,222 |

|

|

자본잉여금 전환 |

(30,000,000,000) |

30,000,000,000 |

|||||

|

당기순이익(손실) |

(1,537,215,525) |

(1,537,215,525) |

(1,537,215,525) |

||||

|

자기주식 |

6,510,350,000 |

70,000,000 |

6,580,350,000 |

6,580,350,000 |

|||

|

종속기업의 취득 |

167,018,760 |

167,018,760 |

|||||

|

주식매수선택권 |

|||||||

|

2025.03.31 (기말자본) |

1,524,863,800 |

25,967,364,215 |

(1,610,934,736) |

26,796,920,418 |

52,678,213,697 |

52,845,232,457 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 22 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 21 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 22 기 1분기 |

제 21 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(1,196,358,275) |

(1,382,670,813) |

|

영업으로부터 창출된 현금 |

(1,412,214,359) |

(1,653,795,886) |

|

이자지급(영업) |

(128,156) |

|

|

이자의 수취 |

215,984,240 |

285,022,323 |

|

법인세환급(납부) |

(13,897,250) |

|

|

투자활동현금흐름 |

(28,292,959,313) |

(23,075,728,819) |

|

보증금의 감소 |

410,000,000 |

1,000,000 |

|

유형자산의 처분 |

7,272,727 |

|

|

대여금의 감소 |

300,000 |

300,000 |

|

당기손익인식금융자산의 처분 |

17,000,000,000 |

|

|

유형자산의 취득 |

(340,428,800) |

(272,940,000) |

|

무형자산의 취득 |

(1,088,819) |

|

|

대여금의 증가 |

(500,000,000) |

|

|

단기금융상품의 취득 |

(300,000,000) |

|

|

당기손익인식금융자산의 취득 |

(43,525,298,240) |

(22,003,000,000) |

|

종속기업투자주식의 취득 |

(1,844,805,000) |

|

|

재무활동현금흐름 |

6,574,178,156 |

69,773,952 |

|

주식의 발행 |

80,000,000 |

|

|

자기주식의 처분 |

6,580,350,000 |

|

|

리스부채의 상환 |

(6,171,844) |

(10,226,048) |

|

현금및현금성자산의 증감 |

(22,915,139,432) |

(24,388,625,680) |

|

기초의 현금및현금성자산 |

31,193,889,207 |

31,296,579,686 |

|

기말의 현금및현금성자산 |

8,278,749,775 |

6,907,954,006 |

3. 연결재무제표 주석

| 제 22(당분) 기 2025년 01월 01일부터 2025년 03월 31일까지 |

| 제 21(전) 기 2024년 01월 01일부터 2024년 12월 31일까지 |

| 회사명 : 주식회사 샌즈랩과 그 종속기업 |

1. 회사의 개요

한국채택국제회계기준 제1027호에 의한 지배기업인 주식회사 샌즈랩(이하 "지배기업")과 종속기업(이하, 지배기업과 종속기업을 포괄하여 "연결실체")의 일반적인 사항은 다음과 같습니다.

(1) 일반사항

주식회사 샌즈랩(이하 "회사"라 한다)는 2004년 11월에 설립되어 경기도 과천시 과천대로7나길 25 12층에 본사를 두고 보안솔루션 판매 및 컨설팅 사업을 영위하고 있습니다.

회사는 2023년 2월 15일자로 한국거래소 코스닥시장에 상장되었으며, 당기말 현재 지배기업의 주주 현황은 다음과 같습니다.

| 주주명 | 주식의종류 | 소유주식수(주) | 지분율(%) | 구 분 |

|---|---|---|---|---|

| 최대주주등 | 보통주 | 9,106,415 | 59.72% | 대표이사, 임원등 |

| 기타(소액주주등) | 보통주 | 6,142,223 | 40.28% | - |

| 자기주식 | 보통주 | - | 0.00% | |

| 합계 | 보통주 | 15,248,638 | 100.00% |

(2) 종속기업의 개요

1) 당기말 현재 종속기업 현황은 다음과 같습니다.

| 단위 : 천원 |

| 기업명 | 소재지 | 지분율(%) | 자본금 |

|---|---|---|---|

| 주식회사 에이아이딥 | 한국 | 80.91% | 40,000 |

| 합계 | - | - | 40,000 |

(*) 당분기중 주식회사 에이아이딥의 지분 80.91%를 인수하여 샌즈랩의 종속회사로 편입되었습니다.

2) 당기 및 전기 현재 종속기업 요약재무정보는 다음과 같습니다

| 단위 : 천원 |

| 회사명 | 당기 | |||

|---|---|---|---|---|

| 자산총액 | 부채총액 | 매출액 | 당기순손익 | |

| ㈜에이아이딥(*1) | 1,610,910 | 735,894 | - | - |

(*1) 간주취득일은 2025년 3월 31일로, 취득일 이후 기간의 손익정보가 포함되어 있습니다.

2. 재무제표 작성기준 및 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

연결회사의 연결재무제표는 주식회사 등의 외부감사에 관한 법률 제5조 1항 1호에서규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 작성되었습니다.

연결재무제표는 아래에서 열거하고 있는 연결재무상태표의 주요 항목을 제외하고는 역사적 원가를 기준으로 작성되었습니다.

·특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형

·순공정가치로 측정하는 매각예정자산

·확정급여제도와 공정가치로 측정하는 사외적립자산

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 회사가 채택한 제ㆍ개정 기준서 및 해석서

연결실체는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제 · 개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 재무제표에 미치는중요한 영향은 없습니다.

(3) 기업회계기준서 제1116호 ‘리스’개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 제정이 재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1001호 ‘재무제표 표시’ 개정 - '가상자산 공시’

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. . 해당 기준서의 개정이 재무제표에 미치는 중요한 영향은 없습니다.

·특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

·금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

·계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

·FVOCI 지정 지분상품에 대한 추가 공시

(3) 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호‘한국채택국제회계기준의 최초채택’: K-IFRS 최초 채택시 위험회피회계 적용

·기업회계기준서 제1107호‘금융상품:공시’: 제거 손익, 실무적용지침

·기업회계기준서 제1109호‘금융상품’: 리스부채의 제거 회계처리와 거래가격의 정의

·기업회계기준서 제1110호‘연결재무제표’: 사실상의 대리인 결정

·기업회계기준서 제1007호‘현금흐름표’: 원가법

2.3 연결

연결실체는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 연결실체가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 연결실체가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결실체의 사업결합은 취득법으로 회계처리 됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결실체는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련 원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식됩니다.

연결실체 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결실체에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결실체가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결실체가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결실체와 관계기업 간의 거래에서 발생한 미실현이익은 연결실체의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결실체의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결실체의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결실체에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결실체는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결실체가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

(3) 공동약정

둘 이상의 당사자들이 공동지배력을 보유하는 공동약정은 공동영업 또는 공동기업으로 분류됩니다. 공동영업자는 공동영업의 자산과 부채에 대한 권리와 의무를 보유하며, 공동영업의 자산과 부채, 수익과 비용 중 자신의 몫을 인식합니다. 공동기업참여자는 공동기업의 순자산에 대한 권리를 가지며, 지분법을 적용합니다.

2.4 금융자산

(1) 분류

연결실체는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치측정금융자산

- 기타포괄손익-공정가치측정금융자산

- 상각후원가측정금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결실체는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치측정금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치측정금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 회사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 당기손익-공정가치측정금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익' 또는 '기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 당기손익-공정가치측정금융자산

상각후원가 측정이나 당기손익-공정가치측정금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익' 또는 '기타비용'으로 표시합니다.

② 지분상품

연결실체는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 회사가 배당을 받을 권리가 확정된 때 '금융수익'(당기손익)으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익' 또는 '기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

연결실체는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 매출채권 및 기타수취채권에 대해 회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

연결실체가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한금융자산의 소유에 따른 위험과 보상의 대부분을 회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

2.5 매출채권

매출채권은 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로, 유의적인 금융요소를 포함하는 경우에는 공정가치로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다.

2.6 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

유형자산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 유형자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 구 분 | 내용연수 | 감가상각방법 |

|---|---|---|

| 건물 | 20년 | 정액법 |

| 비품 | 5년 | 정액법 |

| 시설장치 | 5년 | 정액법 |

| 차량운반구 | 5년 | 정액법 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.7 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

2.8 무형자산

영업권을 제외한 무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

| 구 분 | 내용연수 | 상각방법 |

|---|---|---|

| 산업재산권 | 7년 | 정액법 |

| 소프트웨어 | 5년 | 정액법 |

2.9 비금융자산의 손상

영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

2.10 매입채무와 기타채무

매입채무와 기타채무는 회사가 보고기간말 전에 재화나 용역을 제공받았으나 지급되지 않은 부채입니다. 매입채무와 기타채무는 지급기일이 보고기간 후 12개월 추가 도래하는 것이 아니라면 재무상태표에서 유동부채로 표시 되었습니다. 해당 채무 최초에 공정가치로 인식하되 후속적으로 유효이자율법을 적용한 상각후원가로 측정됩니다.

2.11 금융부채

(1) 분류 및 측정

연결실체는 단기매매목적의 금융상품을 당기손익-공정가치 측정 금융부채로 인식하고 있습니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다.

당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 '매입채무와 기타채무', 등으로 표시됩니다.

(2) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다. 소멸하거나 제3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

2.12 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다.

당기법인세비용은 보고기간말 현재 제정되었거나 실질적으로 제정된 세법에 근거하여 측정합니다. 경영진은 적용 가능한 세법 규정이 해석에 따라 달라질 수 있는 상황에 대하여 회사가 세무신고 시 적용한 세무정책에 대하여 주기적으로 평가하고 있으며, 세무당국이 불확실한 법인세 처리를 수용할 가능성이 높은지 고려합니다. 회사는법인세 측정 시 가장 가능성이 높은 금액 또는 기댓값 중 불확실성의 해소를 더 잘 예측할 것으로 예상되는 방법을 사용하여 불확실성의 영향을 반영합니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 발생하는 일시적차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식됩니다. 다만,사업결합 이외의 거래에서 자산 ·부채를 최초로 인식할 때 발생하는 이연법인세 자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식되지 않습니다.

이연법인세자산은 차감할 일시적차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식됩니다.

이연법인세 자산과 부채는 법적으로 당기법인세자산과 당기법인세부채를 상계할 수 있는 권리를 회사가 보유하고 있고, 이연법인세 자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련된 경우에 상계합니다. 당기법인세 자산과 부채는 법적으로 상계할 수 있는 권리를 회사가 보유하고 있고, 순액으로 결제할 의도가 있거나 자산을 실현하는 동시에 부채를 결제하려는 의도가 있는 경우에 상계합니다.

2.13 종업원급여

(1) 퇴직급여

확정기여제도는 회사가 고정된 금액의 기여금을 별도 기금에 지급하는 퇴직연금제도이며, 기여금은 종업원이 근무 용역을 제공했을 때 비용으로 인식됩니다.

(2) 주식기준보상

종업원에게 부여한 주식결제형 주식기준보상은 부여일에 지분상품의 공정가치로 측정되며, 가득기간에 걸쳐 비용으로 인식됩니다. 가득될 것으로 예상되는 지분상품의 수량은 매 보고기간말에 비시장성과조건을 고려하여 재측정되며, 당초 추정치로부터의 변동액은 당기손익과 자본으로 인식됩니다.

주식선택권의 행사시점에 신주를 발행할 때 직접적으로 관련되는 거래비용을 제외한순유입액은 자본금(명목가액)과 주식발행초과금으로 인식됩니다.

2.14 수익인식

연결실체는 고객에게 보안 시스템 구축, 유지 보수 등 IT보안서비스 관련 업무를 제공하는 사업을 영위하고 있습니다.

기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'의 적용범위에 포함되는 고객과의 모든 계약에 5단계 수익인식모형(계약 식별→수행의무 식별→거래가격 산정→거래가격을 수행의무에 배분→수행의무 이행 시 수익 인식)을 적용하여 수익을 인식합니다.

(1) 한 시점에 이행하는 수행의무

한 시점에 이행하는 수행의무는 고객에게 재화나 용역에 대한 통제를 이전하는 시점에 이행되고 있습니다. 수행의무를 이행하는 시점을 판단하기 위한 통제 이전의 지표로 다음을 참고 하고 있습니다.

·기업은 자산에 대해 현재 지급청구권이 있다.

·고객에게 자사의 법적 소유권이 있다.

·기업이 자산의 물리적 점유를 이전하였다.

·자산의 소유에 따른 유의적인 위험과 보상이 고객에게 있다.

·고객이 자산을 인수하였다.

·한 시점에 이행하는 수행의무는 주로 고객의 검수확인을 통해 통제가 이전되는 보안시스템의 구축계약, 악성코드데이터셋 제공에서 발생합니다.

(2) 기간에 걸쳐 이행하는 수행의무

다음 기준 중 어느 하나를 충족하는 경우 재화나 용역에 대한 통제를 기간에 걸쳐 이전하므로, 기간에 걸쳐 수행의무를 이행하는 것으로 보아 기간에 걸쳐 수익을 인식하고 있습니다.

·고객은 기업이 수행하는 대로 기업의 수행에서 제공하는 효익을 동시에 얻고 소비한다.

·기업이 수행하여 만들어지거나 가치가 높아지는 대로 고객이 통제하는 자산을 회사가 만들거나 그 자산 가치를 높인다.

·기업이 수행하여 만든 자산이 기업 자체에는 대체 용도가 없고, 지금까지 수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있다.

·기간에 걸쳐 이행하는 수행의무는 주로 IT 시스템 유지보수, 악성코드 데이터베이스에 대한 접근권 제공과 관련된 계약에서 발생합니다. 이러한 수행의무와 관련된 정액계약의 경우 수익은 일반적으로 용역이 제공되는 기간에 걸쳐 정액법으로 인식됩니다.

2.15 자산손상

이연법인세자산, 종업원급여에서 발생한 자산, 금융자산을 제외한 모든 자산의 손상은 아래의 방법으로 손상차손을 인식하고 있습니다.

내용연수가 비한정인 무형자산, 아직 사용할 수 없는 무형자산 및 사업결합으로 취득한 영업권에 대해서는 자산손상을 시사하는 징후가 있는지에 관계없이 매년 회수가능액을 추정하고 장부금액과 비교하여 손상검사를 하고 있으며, 그 외의 자산은 매 보고기간말마다 자산손상을 시사하는 징후가 있는지를 검토하고, 그러한 징후가 있다면 개별 자산별로 회수가능액을 추정하며, 개별 자산의 회수가능액을 추정할 수 없다면 그 자산이 속하는 현금창출단위의 회수가능액을 추정하고 있습니다.

자산의 회수가능액은 자산 또는 현금창출단위의 순공정가치와 사용가치 중 큰 금액으로 측정하고 있습니다. 자산의 회수가능액이 장부금액에 미달하는 경우 자산의 장부금액을 회수가능액으로 감소시키며, 손상차손은 즉시 당기손익으로 인식하고 있습니다.

매 보고기간말마다 영업권을 제외한 자산에 대해 과거에 인식한 손상차손이 더 이상 존재하지 않거나 감소된 것을 시사하는 징후가 있는지를 검토하여 징후가 있는 경우 당해 자산의 회수가능액을 추정하고 있으며 직전 손상차손의 인식시점 이후 회수가능액을 결정하는 데 사용된 추정치에 변화가 있는 경우에만 환입하고 있습니다. 손상차손환입으로 증가된 장부금액은 과거에 손상차손을 인식하기 전 장부금액의 감가상각 또는 상각 후 잔액을 초과할 수 없으며, 손상차손환입은 즉시 당기손익으로 인식하고 있습니다. 현금창출단위의 손상차손환입은 현금창출단위를 구성하는 자산들(영업권 제외)의 장부금액에 비례하여 배분하며, 영업권에 대해 인식한 손상차손은 후속기간에 환입하지 않고 있습니다.

2.16 리스

(1) 리스제공자

연결실체가 리스제공자인 경우 운용리스에서 생기는 리스수익은 리스기간에 걸쳐 정액기준으로 인식합니다. 운용리스 체결 과정에서 부담하는 리스개설직접원가를 기초자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식합니다.

(2) 리스이용자

연결실체는 사무실, 보안장비를 리스하고 있습니다. 리스계약은 일반적으로 3년의 고정기간으로 체결되지만 아래에서 설명하는 연장선택권이 있을 수 있습니다.

계약에는 리스요소와 비리스요소가 모두 포함될 수 있습니다. 회사는 상대적 개별 가격에 기초하여 계약 대가를 리스요소와 비리스요소에 배분하였습니다. 그러나 회사가 리스이용자인 부동산 리스의 경우 리스요소와 비리스요소를 분리하지 않고 하나의 리스요소로 회계처리하는 실무적 간편법을 적용하였습니다.

리스조건은 개별적으로 협상되며 다양한 계약조건을 포함합니다. 리스계약에 따라 부과되는 다른 제약은 없지만 리스자산을 차입금의 담보로 제공할 수는 없습니다.

연결실체는 계약이 집행가능한 기간 내에서 해지불능기간에 리스이용자가 연장선택권을 행사할 것이 상당히 확실한 경우의 그 대상기간과 종료선택권을 행사하지 않을 것이 상당히 확실한 경우의 그 대상기간을 포함하여 리스기간을 산정합니다. 회사는 리스이용자와 리스제공자가 각각 다른 당사자의 동의 없이 종료할 수 있는 권리가 있는 경우 계약을 종료할 때 부담할 경제적 불이익을 고려하여 집행가능한 기간을 산정합니다.

리스에서 생기는 자산과 부채는 최초에 현재가치기준으로 측정합니다. 리스부채는 다음 리스료의 순현재가치를 포함합니다.

·받을 리스 인센티브를 차감한 고정리스료(실질적인 고정리스료 포함)

·개시일 현재 지수나 요율을 사용하여 최초 측정한, 지수나 요율(이율)에 따라 달라지는 변동리스료

·잔존가치보증에 따라 회사(리스이용자)가 지급할 것으로 예상되는 금액

·회사(리스이용자)가 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격

·리스기간이 회사(리스이용자)의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액

리스이용자가 리스 연장선택권을 행사할 것이 상당히 확실한(reasonably certain) 경우 그 선택권의 행사에 따라 지급할 리스료 또한 리스부채의 측정에 포함됩니다.

리스의 내재이자율을 쉽게 산정할 수 있는 경우 그 이자율로 리스료를 할인합니다. 내재이자율을 쉽게 산정할 수 없는 경우에는 리스이용자가 비슷한 경제적 환경에서 비슷한 기간에 걸쳐 비슷한 담보로 사용권자산과 가치가 비슷한 자산을 획득하는 데 필요한 자금을 차입한다면 지급해야 할 이자율인 리스이용자의 증분차입이자율을 사용합니다.

연결실체는 증분차입이자율을 다음과 같이 산정합니다.

·가능하다면 개별 리스이용자가 받은 최근 제3자 금융 이자율에 제3자 금융을 받은 이후 재무상태의 변경을 반영

·국가, 통화, 담보, 보증과 같은 리스에 특정한 조정을 반영

개별 리스이용자가 리스와 비슷한 지급일정을 가진 분할상환 차입금 이자율을 쉽게 관측(최근의 금융 또는 시장 자료를 통해)할 수 있는 경우, 회사는 증분차입이자율을 산정할 때 그 이자율을 시작점으로 사용합니다.

연결실체는 지수나 요율에 따라 달라지는 변동리스료의 경우 지수나 요율이 유효할 때까지 리스부채에 포함하지 않는 변동리스료의 잠재적 미래 증가 위험에 노출되어 있습니다. 지수나 요율에 따라 달라지는 리스료의 조정액이 유효한 시점에서 리스부채를 재평가하고 사용권자산을 조정합니다.

각 리스료는 리스부채의 상환과 금융원가로 배분합니다. 금융원가는 각 기간의 리스부채 잔액에 대하여 일정한 기간 이자율이 산출되도록 계산된 금액을 리스기간에 걸쳐 당기손익으로 인식합니다.

사용권자산은 다음 항목들로 구성된 원가로 측정합니다.

·리스부채의 최초 측정금액

·받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료

·리스이용자가 부담하는 리스개설직접원가

·복구원가의 추정치

사용권자산은 리스개시일부터 사용권자산의 내용연수 종료일과 리스기간 종료일 중 이른 날까지의 기간동안 감가상각합니다. 회사가 매수선택권을 행사할 것이 상당히 확실한(reasonably certain) 경우 사용권자산은 기초자산의 내용연수에 걸쳐 감가상각합니다.

단기리스와 모든 소액자산 리스와 관련된 리스료는 정액 기준에 따라 당기손익으로 인식합니다. 단기리스는 매수선택권 없이 리스기간이 12개월 이하인 리스이며, 소액리스자산은 소액의 사무실 비품으로 구성되어 있습니다.

(3) 연장선택권 및 종료선택권

연결실체의 부동산 리스계약은 연장선택권 및 종료선택권을 포함하고 있습니다. 이러한 조건들은 계약 관리 측면에서 운영상의 유연성을 극대화하기 위해 사용됩니다.

2.17 주당이익

연결실체는 기본주당이익과 희석주당이익을 회사의 보통주에 귀속되는 당기순손익에 대하여 계산하고 포괄손익계산서에 표시하고 있습니다.

기본주당이익은 회사의 보통주에 귀속되는 특정 회계기간의 당기순손익을 그 기간에유통된 보통주식수를 가중평균한 주식수로 나누어 계산하고 있으며, 회사의 보통주에 귀속되는 금액은 회사에 귀속되는 계속영업손익과 당기순손익 각각의 금액에서 자본으로 분류된 우선주에 대한 세후 우선주 배당금,우선주 상환시 발생한 차액 및 유사한 효과를 조정한 금액입니다.

희석주당이익은 모든 희석효과가 있는 잠재적보통주의 영향을 고려하여 회사의 보통주에 귀속되는 당기순손익 및 가중평균유통보통주식수를 조정하여 계산하고 있습니다.

2.18 영업부문

영업부문별 정보는 최고영업의사결정자에게 내부적으로 보고되는 방식에 기초하여 공시됩니다. 최고영업의사결정자는 영업부문에 배부될 자원과 영업부문의 성과를 평가하는데 책임이 있습니다.

3. 중요한 회계추정 및 가정

재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 경영진 판단과 유의적 위험에 대한 추정 및 가정은 다음과 같습니다. 일부 항목에 대한 유의적인 판단 및 추정에 대한 추가적인 정보는 개별 주석에 포함되어 있습니다.

(1) 법인세

회사의 과세소득에 대한 법인세는 세법 및 과세당국의 결정을 적용하여 산정되므로 최종 세효과를 산정하는 데에는 불확실성이 존재합니다.

회사는 이연법인세 측정 시 미래 예상 과세소득에 적용되는 예상평균세율을 추정하고 있으며, 이연법인세의 실현가능성 판단 시에는 예상되는 차감할 일시적 차이, 예상과세소득, 이월결손금, 이월세액공제의 사용가능성 등을 추정하고 있습니다.

(2) 주식선택권

회사는 주식결제형 주식기준보상거래의 보상원가를 지분상품 부여일의 공정가치를 기준으로 측정하고 있으며, 공정가치는 지분상품 부여조건을 고려한 평가모형을 사용하여 추정합니다.

4. 위험관리

(1) 자본위험 관리

연결회사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화 하는 것을 그 목적으로 하고 있습니다. 회사의 자본구조는 차입금에서 현금및현금성자산 등을 차감한 순부채와 자본으로 구성되며, 회사의 경영진은 자본구조를 주기적으로 검토하고 있고, 전반적인 자본위험 관리정책은 전기와 동일합니다.

당분기말과 전기말 현재 순부채 대 자본비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 총 차입금(리스부채포함) | 19,184 | 25,356 |

| 현금및현금성자산 및 금융상품 | 42,894,368 | 38,215,686 |

| 순부채 | (42,875,184) | (38,190,330) |

| 자본총계 | 52,845,232 | 47,635,079 |

| 순부채 대 자본비율 | (*) | (*) |

(*) 순부채 금액이 (-)이므로 산출하지 아니하였습니다.

(2) 이자율위험

연결실체의 이자율 위험은 주로 변동이자부 차입금에 연관되어 있으며, 이와 관련된 이자비용은 이자율 위험에 노출되어 있습니다. 고정이자율이 적용되는 사채나 일부 차입금의 경우 이자율변동에 따른 당기손익이나 자본에 미치는 영향은 없습니다.

보고기간 종료일 현재 변동이자부 차입금은 없습니다.

(3) 신용위험관리

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 회사는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

가. 매출채권 및 기타수취채권