|

|

확인서 |

분 기 보 고 서

(제 14 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 아이티아이즈 |

| 대 표 이 사 : | 이 성 남 |

| 본 점 소 재 지 : | 서울특별시 영등포구 은행로 37, 5층(여의도동) |

| (전 화)02-783-2970 | |

| (홈페이지) http://www.iteyes.co.kr | |

| 작 성 책 임 자 : | (직 책) 전무 (성 명)석동한 |

| (전 화)02-783-2970 | |

【 대표이사 등의 확인 】

|

|

확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

가-1. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | - | 2 | 2 |

| 합계 | 2 | - | - | 2 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-2. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

다. 설립일자

당사는 2012년 08월 07일 설립되었으며, 금융권 IT Compliance를 비롯하여 금융기반 AI, Big Data 서비스부터 금융 공공·생명과학·헬스케어·농생명 등 클라우드 기반 디지털 플랫폼 등 ABC산업(AI·Big Data·Cloud)으로 사업분야를 확장시키고있는 금융서비스를 주요사업으로 영위하고 있습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

| 본사 주소 | 서울특별시 영등포구 은행로 37, 5층 |

| 전화번호 | 02-783-2970 |

| 홈페이지 주소 | www.iteyes.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 대한민국에 대리인이 있는 경우

[코스닥시장공시규정에 따른 공시대리인]

- 공시대리인 명칭 : (주)씨에스컨설팅

- 대표자 : 길봉

- 주 소 : 서울특별시 영등포구 의사당대로1길 11, 1109호

- 전 화 : 82-2-780-1948

- 팩 스 : 82-2-780-1639

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 금융서비스를 주사업으로 영위하고 있으며, 기타 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참고하시기 바랍니다.

아. 신용평가에 관한 사항

당사의 최근 사업연도 신용평가에 관한 내용은 아래와 같습니다.

| 평 가 일 | 평가기관 | 신용등급 | 신용평가 등급범위 |

| 2023.04.27 | 나이스디앤비 | A- (e-3-) | AAA ~ D,NG |

| 2024.04.26 | 나이스디앤비 | A- (e-3-) | AAA ~ D,NG |

| 2025.04.18 | 나이스디앤비 | A- (e-3-) | AAA ~ D,NG |

신용평가회사의 신용평가체계 및 등급부여 의미

| 신용등급 | 회사채등급에 준하는 기업 신용등급 |

등급정의 |

| e-1 | AAA | 최상위의 상거래 이행능력을 보유한 수준 |

| e-2 | AA | 우량한 상거래 이행능력을 보유하여, 환경변화에 대한 대처능력이 충분한 수준 |

| e-3 | A | 양호한 상거래 이행능력을 보유하여, 환경변화에 대한 대처능력이 상당한 수준 |

| e-4 | BBB | 양호한 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 다소 제한적인 수준 |

| e-5 | BB | 단기적 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 제한적인 수준 |

| e-6 | B | 단기적 상거래 이행능력이 인정되나, 환경변화에 대한 대처능력은 미흡한 수준 |

| e-7 | CCC | 현 시점에서 신용위험 발생가능성이 내포된 수준 |

| e-8 | CC | 현 시점에서 신용위험 발생가능성이 높은 수준 |

| e-9 | C | 현 시점에서 신용위험 발생가능성이 매우 높고 향후 회복가능성도 매우 낮은 수준 |

| e-10 | D | 상거래 불능 및 이에 준하는 상태에 있는 수준 |

| NG | NG | 등급부재 : 신용평가불응, 자료불충분, 폐(휴)업 등의 사유로 판단 보류 |

| 주) 기업의 신용능력에 따라 10등급으로 구분 표시되며 위 등급 중'e-2(AA)등급에서 'e-7(CCC)' 등급 6개 까지의 등급에는 그 상대적 우열 정도에 따라 +,- 기호가 첨부될 수 있습니다. |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2021년 11월 11일 | 해당사항 없음 |

차. 주요 사업의 내용

당사는 2012년 8월 핀테크 시장에 진입을 목표로 설립한 이후, 금융 IT Compliance 및 각종 규제 대응을 위한 전문 IT 기업으로서 시장의 포지셔닝을 구축하며 성장을 시작하였습니다. 또한 4차 산업 혁명 시대를 맞이하여 최신 기술 트렌드를 적극적으로 도입하여 독자적인 기술로 클라우드 기반의 디지털 플랫폼인 GURMWI™를 개발하였습니다.

당사는 GURMWI™ 플랫폼을 의료ㆍ헬스케어 분야, 농생명 분야, 공공 기관 등 다양한 산업분야에 제공하며 사업영업을 확대해나가고 있습니다. 최근에는 (재)한국보건의료정보원의 "의료분야 마이데이터(PHR) 생태계 조성을 위한 마이헬스웨이 시스템 구축 및 실증 확산 추진사업"의 주사업자로 선정되는 등 GURMWI™ 플랫폼을 활용한 새로운 사업에서도 점차 성과를 획득하고 있습니다.

사업 부문별 자세한 사항은 Ⅱ. 사업의 내용을 참조하시기 바랍니다.

| 정관에 기재된 목적사업 | 비고 |

|---|---|

|

1. 전산시스템 관리 및 통합용역 16. 기타 위 각호에 관련된 부대사업 일체 |

- |

카. 연결대상 종속회사 개황

| 상호 | 설립일 | 주소 | 주요사업 |

최근사업연도말자산총액 (단위 : 백만원) |

지배관계 근거 | 주요종속 회사 여부 |

|---|---|---|---|---|---|---|

| (주)씨에이웨이브 | 2012년12월11일 | 서울특별시 영등포구 국회대로 70길 15-1, 538호 (여의도동, 극동브이아이피빌딩) |

시스템 구축 관련 컨설팅 |

6,644 | 58.48%소유 | 해당 |

| 농업회사법인 (주)아람네트워크 |

2019년09월17일 | 경기도 용인시 처인구 백암면 죽양대로801번길 35 | 농업/제조업/도소매업 | 246 | 50.25%소유 | 해당 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

|

변경일자 |

변경전 주소 |

변경후 주소 |

|

2012.08 |

- |

서울특별시 양천구 목동동로 233-1, 1116호(목동, 현대드림타워) |

|

2014.02 |

서울특별시 양천구 목동동로 233-1, 1116호(목동, 현대드림타워) |

서울특별시 영등포구 63로32, 618호(여의도동, 라이프 콤비빌딩) |

|

2015.02 |

서울특별시 영등포구 63로32, 618호(여의도동, 라이프 콤비빌딩) |

서울특별시 영등포구 은행로37, 5층 (여의도동, 기계진흥회관 본관) |

나. 지점, 영업소, 사무소 등의 설치 및 폐쇄

|

지역 |

지점명 |

주 소 |

설치일자 |

|

부 산 |

부산지사 |

부산광역시 동구 조방로 39, 9층 907호 (범일동, 썬오피스텔) |

2021.03.05 설치 |

|

대 구 |

대구지사 |

대구광역시 중구 동덕로 115, 12층 809호 (삼덕로2가, 진석타워) |

2021.03.05 설치 |

|

전 남 |

나주지사 |

전라남도 나주시 빛가람로 685, 201호 (빛가람동, 비전타워) |

2021.05.07 설치(호남지사) |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 10월 15일 | 임시주총 | - 사내이사 이성남 대표이사 취임 - 사내이사 신인근 신규선임 - 사내이사 최재운 신규선임 - 사내이사 이충헌 신규선임 - 사외이사 김규식 신규선임 - 감사 지재근 신규선임 |

- | - |

| 2023년 03월 24일 | - | - 사내이사 신인근 사임 | - | - |

| 2023년 10월 15일 | 임시주총 | - 사내이사 이성남(대표이사) 중임 - 사내이사 최재운 중임 - 사내이사 석동한 취임 - 기타비상무이사 주태한 취임 |

재선임 재선임 - - |

- |

| 2024년 03월 28일 | 정기주총 | - 사외이사 김종재 취임 - 감사 지재근 취임 |

신규선임 재선임 |

- |

라. 최대주주의 변동

- 최근 5개년간 최대주주의 변경이 없습니다.

마. 상호의 변경

- 최근 5개년간 상호의 변경이 없습니다.

바. 합병 등에 관한 사항

- 해당사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 최근 5개년간 변경이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 최근 5개년간 변경이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생

| 년도 | 내 용 |

|---|---|

| 2013 | SunGard사 SI Agreement 계약 |

| 2014 | 기업부설연구소 설립 및 인정 |

| SunGard사 국내 총판 계약 체결 | |

| 2015 | 본사 이전(기계산업진흥회관) |

| 정부 R&D과제 지원 사업자 선정 | |

| 2016 | 경영혁신형 중소기업 인증(중소기업청) |

| 장외파생상품 관련 특허 출원(5건) | |

| 당사 사이버연수원 개설 | |

| 신용평가 룰 매니저, 시스템 특허 출원(1건) | |

| 기술평가 우수기업 인증(나이스평가정보) | |

| 정부 R&D과제 지원 사업자 선정 | |

| 2017 | 신용보증기금 차세대 구축 사업 |

| eFront 파트너십 협약 체결 | |

| 금융전문 기업 제론웨이브 인수 | |

| 기술평가 우수기업 인증(기술평가등급 T4) | |

| nVIDIA Opportunity Registration | |

| Naver Cloud Platform 파트너십 체결 | |

| 2018 | SGI IFRS(17?9) 및 K-ICS 시스템 구축 |

| 데이터마케팅코리아 빅데이터 클라우딩 | |

| 미래에셋대우 HPC 클라우드 서비스 제공 | |

| 신용평가등급 BBB0 획득(NICE평가정보) | |

| IBM 파트너십 체결 | |

| Oracle 파트너십 체결 (Gold level) | |

| 2019 | 기획재정부 차세대 예산회계시스템 구축 사업자 선정 |

| 품질경영시스템 인증획득(ISO 9001:2015) | |

| 클라우드 기반 통합 플랫폼 GURMWI 출시 | |

| 신용평가등급 BBB+ 획득(NICE평가정보) | |

| 일학습병행제 기업선정 | |

| IBK 기업은행 우량기업 선정 | |

| 정부 R&D(SW컴퓨팅산업원천기술개발 정보화) 사업자 선정 | |

| 2020 |

정부R&D(SW컴퓨팅산업원천기술개발 정보화) 인공지능(AI)기반 정밀의료 솔루션 닥터앤서(Dr.Answer) 사업자 연속 선정(1, 2, 3차) |

| 국가 농업 발전(스마트팜 연구센터) N-클라우드 스마트팜 시스템 개발 업무 협약 체결 | |

| 국방부 국방통합재정정보체계 고도화 개념연구 사업 | |

| 우리은행 장외파생상품 거래정보저장소보고시스템 구축 사업자 선정 | |

| 신한은행 통합트레딩관리시스템 구축 사업자 선정 | |

| SGI서울보증 IFRS17 및 K-ICS 시스템 위탁운영 용역 사업자 선정 | |

| 2021 | 한국거래소 거래정보저장소(TR)시스템 구축 표창장 수상 |

| 아이티아이즈 부산광역시 지사 개소 | |

| AI데이터 기반 클라우드 디지털서비스 인증 | |

| 충청남도교육청 교육연수원 차세대 지능형 교육연수 플랫폼 구축 | |

| 제8회 코리아 빅데이터 어워드 기술 분야 솔루션 부문 대상 수상 | |

| 2021년도 대한민국 일자리 으뜸 기업 선정 (고용노동부) | |

| 한국보건의료정보원 의료분야 마이데이터(PHR) 사업자 선정 | |

| 코스닥 상장 예비 심사 통과 및 코스닥 상장 | |

| 2021년도 대한민국 ICT대상 기능정보 부문 대상 수상 | |

| 2022 | IBK기업은행 바젤3 시장리스크 측정시스템 구축 사업자 선정 |

| KDB산업은행 인공지능 기반 기업금융 플랫폼 구축 | |

| 신한라이프 마이데이터 서비스 구축 사업 선정 | |

| 광주광역시 인공지능 산업육성 위한 MOU 체결 | |

| 한국가스공사 수소거래 플랫폼 사업 수주 | |

| 충청남도교육청 클라우드 서비스 사업자 선정 | |

| 한국보건의료정보원 데이터중심병원 3차 서비스 사업자 선정 | |

| 충청남도교육청교육연수원 차세대 지능형 교육연수 플랫폼 민간 클라우드 운영 사업자 선정 | |

| 부산대학교 데이터중심병원 3차 사업자 선정 | |

| 신한투자증권 STO 기능검증 사업자 선정 | |

| 신한은행 가계소호 CSS 전략운영솔루션 교체 사업자 선정 | |

| 행정공공기관 정보시스템 클라우드 전환통합 사업 6~7차 사업자 선정 | |

| 차세대 국방통합급여정보체계 구축 사업자 선정 | |

| 2023 | 신한라이프 마이데이터 플랫폼 운영 사업자 선정 |

| 농산물 온라인거래소 통합플랫폼 사업자 선정 | |

| 우리은행 기업여신 자동심사 시스템 리뉴얼 사업자 선정 | |

| 진료정보교류시스템 확인 및 기능개선 사업자 선정 | |

| 제주 실시간 예비력 시장 도입을 위한 전력거래시스템 개선 사업자 선정 | |

| 대민정보클라우드전환 사업자 선정 | |

| 수소유통전담기관 정보시스템 운영 및 유지관리 용역 | |

| 휴폐업 위료기관 진료기록보관시스템 컨설팅 | |

| 2023~2025년도 전력거래소 전력 IT 유지관리 위탁 컨설팅 | |

| 유진투자증권 STO발행 플랫폼 컨설팅 | |

| 신한라이프 마이데이터 플랫폼 운영 컨설팅 | |

| 2024 | 교육행정종합선터 시스템 위탁운영 |

| 환경연구정보센터 전산자원 통합유지관리 | |

| 나이스 기술지원센터 운영 | |

| 청정수소 인증관리 플랫폼 구축 ISP 사업자 선정 | |

| 토큰증권 발행 솔루션(FASTO-CS) 출시 및 세미나 개최 | |

| AI 솔루션 기반 사업 공동수행 MOU체결 | |

| 금융권 AI안면인식 시스템 개발 및 구축 MOU체결 | |

| 신한펀드파트너스 수탁시스템 구축 사업자 선정 | |

| 클라우드 재해복구서비스(DR) 출시 | |

| 산업은행 글로벌 표준뱅킹시스템 재구축 사업자 선정 | |

| 국채전문트레이딩 솔루션 BondTRX 출시 | |

| AI솔루션 GENAI 출시 | |

| 2025 | 한국거래소 TR 보고항목 개편에 따른 TR 시스템 고도화 사업자 선정 |

| 개인 공매도 모의 거래서비스 사업자 선정 | |

| 기업은행 EDW시스템 인프라 재구축 사업자 선정 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 14기 (2025년말) |

13기 (2024년말) |

12기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 6.026.990 | 6.026.990 | 6.026.990 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 3,013,495,000 | 3,013,495,000 | 3,013,495,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,013,495,000 | 3,013,495,000 | 3,013,495,000 |

4. 주식의 총수 등

가. 주식의 총수

당사는 정관상 발행할 주식의 총수는 50,000,000주이며, 보고서 제출기준일 현재 발행된 주식 총수는 보통주 6,026,990주입니다.

나. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | 주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 6,026,990 | 200,010 | 6,227,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 200,010 | 200,010 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 200,010 | 200,010 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 6,026,990 | - | 6,026,990 | - | |

| Ⅴ. 자기주식수 | 140,000 | - | 140,000 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 5,886,990 | - | 5,886,990 | 주2) | |

| Ⅶ. 자기주식 보유비율 | 2.32 | - | 2.32 | - | |

주1) 당사의 정관상 발행할 주식의 총수는 50,000,000주로 이중 12,500,000주(25%) 한도내에서 종류주식으로의 발행이 가능합니다. 현재 추가 발행 가능한 주식은 43,973,010주이며, 이중 종류주식으로 발행 가능한 주식수는 12,500,000 입니다.

- 우선주 100,005주에 대하여 2022년 5월 27일 보통주 전환 및 추가상장되었습니다

- 우선주 100,005주에 대하여 2022년 9월 02일 보통주 전환 및 추가상장되었습니다

주2) 당사는 2023년 2월 14일 자기주식취득신탁계약(2023년 2월 14일 "자기주식취득신탁계약체결결정" 공시참조)을 체결하였고 2023년 8월 14일 자기주식취득신탁계약을 해지하였습니다.(2024년 8월 14일 "자기주식취득신탁계약해지결정" 공시참조) 해당 신탁계약을 통하여 140,000주를 자기주식으로 취득하였으며, 그 비율은 총 발행주식수 대비 2.32%입니다. 당사는 현재 보유중인 자기주식과 관련하여 그 처분과 관련하여 추후 결정되는 대로 공시를 통하여 안내할 예정입니다.

나. 자기주식 취득 및 처분현황

※ 당사는 보고서 제출기준일 현재 해당사항이 없습니다.

다. 자기주식 직접취득ㆍ처분 이행현황

※ 당사는 보고서 제출기준일 현재 해당사항이 없습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2023년 02월 14일 | 2023년 08월 14일 | 1,500,000,000 | 1,413,146,700 | 94.21 | - | - | 2023년 08월 14일 |

마. 자기주식보유현황

- 당사의 자기주식 보유비율은 2.32%로 해당사항이 없습니다.

바. 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 2020년 12월 09일 | |||

| 주당 발행가액(액면가액) | 7,500 | 500 | ||

| 발행총액(발행주식수) | 100,005,000 | 200,010 | ||

| 현재 잔액(현재 주식수) | - | - | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | 참가적, 누적적 우선주 | |||

| 잔여재산분배에 관한 사항 | 주당 발행가액 및 이에 대하여 연복리 6%의 비율로 산정한 금액을 합한 금원에 대하여 보통주식 주주에 우선하여 잔여재산을 분배 받을 권리 보유 | |||

| 상환에 관한 사항 |

상환권자 | 주주 | ||

| 상환조건 | - "투자자"의 상환청구 | |||

| 상환방법 | - 회사는 상환청구를 받은 날로부터 30영업일 이내에 상법 제462조에 따른 배당가능이익의 범위 내에서 이를 상환하여야 한다. | |||

| 상환기간 | - 투자자”는 거래완결일의 다음날로부터 3년이 경과한 날부터 “본 우선주식”의 존속기간 만료일까지 “회사”에 대하여 본 조에 따라 “본 우선주식”의 전부 또는 일부의 상환을 청구할 권리를 가진다. | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

본건 우선주식의 주주는 그 발행일 다음날로부터 [5]년 경과일 까지(또는 존속기간 말일까지) 언제든지 본건 우선주식을 보통주로 전환할 수 있는 권리를 갖는다. | |||

| 전환에 관한 사항 |

전환권자 | 주주 | ||

| 전환조건 (전환비율 변동여부 포함) |

우선주식전환청구서 제출 | |||

| 발행이후 전환권 행사내역 |

Y | |||

| 전환청구기간 | 본건 우선주식의 주주는 그 발행일 다음날로부터 [5]년 경과일 까지(또는 존속기간 말일까지) 언제든지 본건 우선주식을 보통주로 전환할 수 있는 권리를 갖는다. | |||

| 전환으로 발행할 주식의 종류 |

보통주 | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | - | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

전환비율 조정은 원칙적으로 우선주 대 보통주의 비율을 1 대 1로 하나 본조 다른 항에 따른 전환조건의 조정 또는 예외적으로 특약이 있는 경우 그에 따른다. 1. “회사”가 “본 우선주식” 신주의 발행 이후 신주의 전환가격의 이하의 가액으로 발행가액을 결정하여 유상증자를 하거나 전환사채의 전환가액 또는 신주인수권부사채의 신주인수권의 행사가액을 정하여 사채를 발행하는 경우 전환가격도 동일하게 하향 조정되는 것으로 한다. 한편, 주식매수선택권의 행사에 의해 발행되는 신주의 주당 발행가격이 “본 우선주식”의 1주당 취득가격을 하회하는 경우는 본 항에 의해 전환가격이 조정되지 않는다. 2. 무상증자 또는 주식배당에 의하여 주식수가 증가하는 경우 전환가격은 (기발행주식수 × 조정전 전환가격) / (기발행주식수 +신발행주식수)의 산식에 의하여 조정된다. 3. “회사”가 타사와 M&A시 절차 진행을 위한 “회사” 발행주식의 주당평가가액의 70%에 해당하는 금액이 그 당시의 “본 우선주식”의 전환가격을 하회하는 경우는 전환비율을 다음과 같이 조정한다. 조정 후 “본 우선주식” 1주당 전환하는 보통주의 수 = 조정 전 “본 우선주식” 1주당 전환되는 보통주의 수 X 조정 전 “본 우선주식”의 전환가격 / 교환비율 산정을 위한 주당 평가가액의 70%에 해당하는 금액 본 항에서 M&A라 함은 “회사”가 한국거래소의 유가증권시장 또는 코스닥시장 및 해외증권시장(이하 “증권시장”이라 한다)을 통해 우회상장(이하 “우회상장”이라고 한다) 하거나, “증권시장”에 상장되어 있는 기업(기업인수목적회사 포함)과의 인수, 합병 등의 거래를 추진하는 경우를 의미한다. 4. “회사”가 주식을 분할 또는 병합하는 경우 전환비율은 그 분할 또는 병합의 비율에 따라 조정된다. 단주의 평가는 주식의 분할 또는 병합 당시 “본 우선주식”의 전환가격을 기준으로 한다. 5. “회사”의 분할 또는 합병 등이 이루어지는 경우 그 사유가 발생하기 전에 “본 우선주식”이 보통주로 전환되었다면 받을 수 있었던 대가가 우선주로서 받을 수 있는 대가보다 큰 경우에는 보통주로 전환되었다면 받을 수 있었던 대가가 보장되도록 “본 우선주식”의 전환조건이 조정된다. 6. “회사”가 전환 전에 무상감자를 할 경우에는 전환비율은 그 감자의 비율에 따라 조정한다. 단, 경영과실 등의 사유로 특정 주주에 대해서만 차등적으로 무상감자를 하는 경우는 전환비율을 조정하지 않기로 한다. 7. “회사”의 IPO 공모단가의 70%에 해당하는 금액이 그 당시의 “본 우선주식”의 전환가격을 하회하는 경우는 전환비율을 다음과 같이 조정한다. 조정 후 “본 우선주식” 1주당 전환하는 보통주의 수 = 조정 전 “본 우선주식” 1주당 전환되는 보통주의 수 X 조정 전 “본 우선주식”의 전환가격 / 회사의 IPO 공모단가의 70%에 해당하는 금액 8. 전환에 관한 일반적 사항은 별도의 특약이 없는 한 상법 제346조 내지 제351조의 정함에 따른다. 9. 전환권을 행사하여 보통주로 전환된 경우 이익배당에 관하여는 전환이 이루어진 다음 사업년도 개시일에 전환이 이루어진 것으로 본다. 10. 본 조에 의거한 전환조건의 조정에도 불구하고, “본 우선주식”의 전환으로 인하여 발행되는 보통주의 발행가액은 액면가를 하회할 수 없으며 “회사”는 “투자자”의 전환권 행사이전에 유무상증자를 실시함으로써 전환으로 인하여 발행되는 보통주의 발행가액이 액면가액 미만이 될 경우에는 유무상증자를 실시하지 아니한다. 11. 본 조의 각 항에도 불구하고 조정되는 전환비율이 본 조 다른 항에 의한 기존의 전환조건 조정에 의해 확정된 전환비율을 하회하는 경우 전환조건은 기존에 확정된 전환비율을 유지한다. 명확하게 하기 위하여 본 조의 각 호는 중복적으로 적용한다. |

|||

- 해당주식은 모두 보통주식으로 전환되었습니다.

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2022년 05월 27일 | 100,005 | 100,005 |

| 2022년 09월 02일 | 100,005 | 100,005 |

5. 정관에 관한 사항

가. 정관 변경 이력

보고서에 첨부된 정관의 최근 개정일은 2023년 09월 12일 입니다. 동 보고서 제출일 이후 개최될 예정인 제13기 정기주주총회 안건에는 정관 변경의 건이 포함되어 있지 않습니다.

가-1. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2015년 08월 07일 | 제4기 2차 임시주주총회 | -사업목적추가 | 사업영역 확대를 위한 목적추가 |

| 2018년 12월 26일 | 제7기 9차 임시주주총회 | -사업목적 추가 | 사업영역 확대를 위한 목적추가 |

| 2020년 10월 15일 | 제9기 9차 임시주주총회 | -사업목적 추가 -공고방법 -회사가 발행할 주식의 총수 -1주의 금액 -회사가 설립시에 발행하는 주식총수 -주식의종류 -신주인수권 -주식매수선택권 -신주배당기산일 -주식의 소각 -명의개서대리인 -주주명부의 폐쇄 및 기준일 -전환사채의 발행 -신주인수권부사채의 발행 -이익참가부사채의 발행 -교환사채의 발행 -사채발행의 위임 -사채발행에 관란 준용규정 -소집시기 -소집통지 및 공고 -의장 -상호주에 대한 의결권 제한 -의결권 불통일 행사 -주주통회의 결의 방법 -이사의 수 -이사의 임기 -이사의 직무 -이사의 의무 -이사의 보수와 퇴직금 -이사회의 구성과 소집 -이사회의 결의 방법 -이사회 내 위원회 -상담역 및 고문 -대표이사의 선임 -대표이사의 직무 -감사의 수 -감사의 선임 -이익배당 |

코스닥 시장 상장준비과정에서 상법 및 코스닥상장법인 표준정관에 의거, 정관 일부 변경 |

| 2021년 03월 31일 | 제9기 정기주주총회 | -주식등의 전자등록 -동등배당 -명의개서대리인 -주주명부 작성, 비치 -기준일 -전환사채의 발행 -신주인수권부사채의 발행 -소집시기 -이사의 수 -위원회 -대표이사의 선임 -감사의 선임, 해임 -재무제표와 영업보고서의 작성, 비치 -이익배당 |

상법개정에 따른 정관 정비 |

| 2023년 09월 12일 | 제11기 1차 임시주주총회 | -주식등의 전자등록 -이사의 임기 |

전환사채 전자등록 및 사업효율화를 위한 임원의 임기 등 정관 정비 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전산시스템 관리 및 통합용역 | 영위 |

| 2 | 전산시스템 설계 및 개발용역 | 영위 |

| 3 | 정보시스템 통합구축 | 영위 |

| 4 | 소프트웨어자문, 개발공급 및 테이터베이스 구축업 | 영위 |

| 5 |

정보처리 용역업 |

영위 |

| 6 |

컴퓨터 및 주변기기, 통신기기 판매 및 임대업 |

영위 |

| 7 |

전자상거래업 |

미영위 |

| 8 |

디지털콘텐츠 제공 및 판매업 |

미영위 |

| 9 |

경영정보 컨설팅 |

영위 |

| 10 |

부동산임대업 |

미영위 |

| 11 |

산업용 로프, 와이어 수출입업 |

미영위 |

| 12 |

로프, 와이어 소재 낙석방지책 및 보호망 수출입업 |

미영위 |

| 13 |

신재생에너지 개발 및 공급, 자문업 |

영위 |

| 14 |

정보통신공사업 |

영위 |

| 15 |

핀테크, 의료, 농업관련 등 데이터분석, 개방, 판매, 유지보시 및 제공 |

영위 |

| 16 |

기타 위 각호에 관련된 부대사업 일체 |

영위 |

1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2020년 10월 15일 | - | 15. 핀테크, 의료, 농업관련 등 데이터분석, 개발, 판매, 유지보수 및 제공 |

2. 변경 사유

당사는 4차산업 발전에 따른 신사업분야 중 데이터분석 관련 고도화 영역 진출을 위해 핀테크, 의료, 농업관련 사업목적을 추가 하였습니다.

다. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 추가 | 핀테크, 의료, 농업관련 등 데이터분석, 개발, 판매, 유지보수 및 제공 | 2020.10.15 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

(1) 당사는 금융 IT Compliance 및 각종 규제 대응을 위한 전문 IT 기업으로 기존 금융기관 솔루션제공을 통한 데이터 관리 노하우를 바탕으로 2021년부터 금융 마이데이터 솔루션 제공 및 시스템 컨설팅을 진행하고 있으며 2022년부터 Blockchain을 기반으로 STO(토큰증권) 사업영억을 영위하고 있습니다. 이를 위해 당사는 STO전담 조직을 구성하여 2023년 증권사 등에 솔루션 및 컨설팅을 제공하고 있습니다.

(2) 의료영역은 마이헬스웨이 사업을 통해 의료마이데이터 표준화 작업을 2021년부터 진행하고 있으며 동시에 의료 데이터의 표준화를 진행하고 있습니다. 당사는 이 과정에서 축적된 의료 데이터에 대한 노하우를 바탕으로 의료 데이터를 활용하는 B2C 비즈니스로 사업 영역의 확대를 준비하고 있으며, 국내의 각 의료기관을 대상으로 의료 데이터를 활용할 수 있는 솔루션 판매를 준비하고 있습니다.

(3) 농식품 빅데이터 플랫폼 운영, 스마트팜 빅데이터 플랫폼 구축을 위한 컨설팅, 농생명 예측 지능정보 클라우드 플랫폼 구축 등 농.생명 관련 실증사업 및 관련 플랫폼 을 공급하고 있으며 이를 기반으로 농업데이터 관리 영역으로의 사업을 확장하고 있습니다. 특히, 이를위해 농업법인 출자를 통해 전문인력 및 기술확보를 진행하고 있습니다.

당사는 데이터관리 솔루션에 최적화된 IT기업으로 자체 개발한 'GURMWIT™’솔루션을 통해 데이터가 가장 표준화되고 거래가 활발한 판테크(금융), 의료, 농생명 관련하여 향후 지속적인 투자를 진행 할 예정입니다.

2. 시장의 주요 특성ㆍ규모 및 성장성

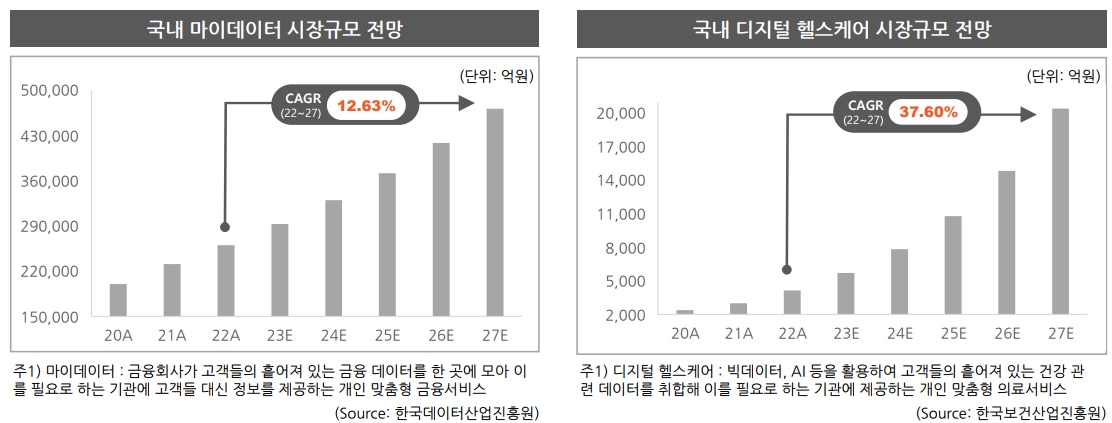

국내 마이데이터 시장은 한국데이터산업진흥권의 발표에 따르면, AI/Big Data/Cloud 접목되어 '22~'27년 연평균 12.62% 성장 것으로 전망되며, 그 중 한국보건산업진흥원의 발표에 의하면 국내 디지털 헬스케어 시장은 '22~'27년 연평균 37.60%의 고성장이 전망됩니다.

|

|

마이데이터 및 헬스케어 시장규모 |

3. 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

당사는 2021년 코스닥상장을 통해 마련된 자금을 기반으로 '21~'23년 상반기 까지금융마이데이터 및 STO 등 신기술 개발에 약 40억원, 의료마이데이터 솔루션 개발에 약 60억원, 농생명데이터 솔루션 개발에 약 5억원 투자 진행되었으며, 이를 기반으로 '23년 하반기부터 의료마이데이터, 금융 STO솔루션제공, 농생명플랫폼구축을 통해 '25년까지 투자금액 회수를 목표로 하고 있습니다.

4. 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

당사 조직은 핀테크본부, 스마트헬스케어본부, 플랫폼본부, 기술연구소로 크게 구성되어 있으며 핀테크 본부산하 STO개발 조직이 별도 구성되었습니다.

특히, 스마트헬스케어본부는 '21년 부터 의료마이데이터 전문 조직으로 구성되었으며 당사의 데이터관리 노하우를 바탕으로 '21~'23년 의료데이터 표준화 사업 주관기업으로 참여하여 관련 기술개발을 완료하였습니다.

농생명분야의 경우 당사의 자체솔루션 GURMWI™를 활용하여 실증사업 및 관련 사업을 수행하였으며 이를 기반으로 하여 농생명의 데이터를 관리하고 활용할 수 있는 빅데이터 플랫폼으로 구현하고 있습니다.

위와 같이 솔루션의 개발은 완료되어 관련 매출도 현재 발생 에 있습니다. 연내 솔루션 고도화를 통해 추가 제품출시 및 서비스를 제공할 예정입니다.

5. 기존 사업과의 연관성

당사는 금융 및 의료 마이데이터 시장에 진출을 하여, 마이데이터 및 빅데이터 플랫폼 구축, 의료 마이데이터 표준화 등의 사업을 영위하고 있으며, 이는 금융 및 의료 데이터의 분석 및 유통까지 사업 영역을 확장할 수 있는 바탕이 되고 있습니다.

또한 빅데이터 플랫폼 구축을 한 경험을 바탕으로 데이터를 활용하는 산업에도 진출을 하고 있으며, 그 결과 농생명 분양의 데이터를 활용한 실증 사업 등으로 확장하고 있습니다.

6. 주요 위험

아직 시장이 개화단계로 선제적 투자가 많이 이루어져야 하며 의료마이데이터 영역의 경우 법개정 등 제도의 뒷받침이 수반되어야 합니다. 이에 향후 매출 및 수익발생 시점이 다소 늦어질 수 있습니다.

7. 향후 추진계획

당사는 금융마이데이터, STO(토근증권) 선점을 통해 진입장벽을 형성하여 향후 국매 증권사 STO 발행, 거래 플랫폼 등을 위한 솔루션제공 및 컨설팅에 주력할 예정입니다. 또한 의료마이데이터 초기 표준화 작업이 종료되는 '23년 하반기를 기점으로 B2C 사업모델 확장 및 전국 병의원 솔루션 판매 및 유지보수를 진행 할 예정입니다.

마지막으로 기존 서비스영역에 AIㆍBigdata 기술 접목을 통한 서비스 고도화 및 클라우드 기반 디지털 플랫폼 'GURMWIT™’를 활용한 서비스를 농생명, 헬스케어, 에너지, 교육분야 등 확장을 가속화 할 예정입니다.

8. 미추진 사유

해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

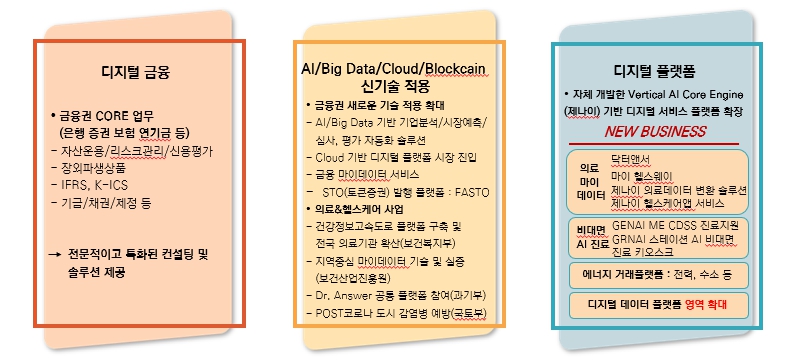

당사는 2012년 8월 핀테크 시장에 진입을 목표로 설립한 이후, 금융 IT Compliance 및 각종 규제 대응을 위한 전문 IT 기업으로서 시장의 포지셔닝을 구축하며 성장을 시작하였습니다.

AI 신기술에 대한 개발과 연구 투자에 적극적으로 대응하여 AI/Big Data/Cloud/Blockchain 기술을 바탕으로 한 사업으로 확장하고 있으며, 특히 자체 개발한 Vertical AI 엔진(GENAI :제나이)와 의료 PHR 데이터를 기반으로 한 의료 마이데이터 사업 영역으로 확장을 하고 있습니다.

또한, 당사는 독자적인 Vertical AI기술을 바탕으로 비대면 AI 진료 플랫폼을 개발하였으며, 의료ㆍ헬스케어 분야, 농생명 분야, 공공 기관 등 다양한 산업분야에 제공하며 사업영업을 확대해나가고 있습니다.

|

|

아이티아이즈 사업영역 |

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| 【최근 3개년 매출유형별 매출 현황】 |

| (단위: 백만원,%) |

|

품 목 |

2025년 1분기 |

2024년 |

2023년 |

|||

|---|---|---|---|---|---|---|

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | |

|

용역매출_ Finance core |

5,064 | 23.8% | 22,772 | 28.6% | 20,039 | 26.74% |

|

용역매출_AI/big data |

3,844 | 18.1% | 8,273 | 10.4% | 13,713 | 18.30% |

| 용역매출_Digital Flatform | 9,753 | 45.8% | 31,884 | 40.1% | 23,247 | 31.02% |

| 용역매출 소계 | 18,661 | 87.6% | 62,929 | 79.1% | 56,999 | 76.05% |

|

상품매출_SW/HW |

1,337 | 6.3% | 14,318 | 18.0% | 13,498 | 18.01% |

|

상품매출_Solution |

- | - | 191 | 0.2% | - | - |

| 상품매출_기타 | 35 | 0.2% | 53 | 0.1% | 393 | 0.52% |

| 상품매출 소계 | 1,372 | 6.5% | 14,562 | 18.3% | 13,891 | 18.53% |

|

클라우드매출_MSP |

122 | 0.5% | 1,980 | 2.5% | 2,099 | 2.80% |

|

클라우드매출_Cloud Flatform |

1,140 | 5.4% | 107 | 0.1% | 1,960 | 2.61% |

| 클라우드매출 소계 | 1,262 | 5.9% | 2,087 | 2.6% | 4,059 | 5.42% |

|

합계 |

21,295 | 100% | 79,578 | 100% | 74,949 | 100% |

상기의 매출 품목 중 B2B Digital finance solution(finance core solution, AI&Big Data solution)에 해당하는 주요 제품의 2025년 매출은 다음과 같습니다.

| (단위: 백만원) |

| 구분 |

주요 제품: 솔루션명 |

매출액 |

| 용역매출_ Finance Core solution |

신용평가 솔루션 |

- |

| R3S 계리솔루션 | - | |

|

자산관리솔루션: A360, Front Arena |

211 | |

|

시장리스크관리솔루션: Adative Analytics |

- | |

| 심사시스템 | 70 | |

|

장외파생상품 관리솔루션: GODIS-TR |

603 | |

|

기타 |

4,180 | |

|

소계 |

5,064 | |

| 용역매출_ AI/big data solution |

예산관리시스템 |

- |

|

심사시스템 |

- | |

|

시장예측시스템 |

- | |

|

기타 |

3,844 | |

|

소계 |

3,844 | |

| 용역매출_ Digital Flatform |

GURMWI™ | 2,056 |

| 기타 | 7,697 | |

| 소계 | 9,753 |

| 주1) | 재무정보는 연결재무제표 기준으로 작성하였습니다. |

상기의 매출 품목 중 용역매출_Digital Flatform은 일부 GURMWI™ 로 인한 매출 발생액으로 동플랫폼을 활용하여 수행한 2025년 프로젝트는 다음과 같습니다.

| (단위: 백만원) |

|

프로젝트명 |

금액 |

| 24년 건강정보 고속도로 (본인진료기록열람지원시스템) 데이터 제공 의료기관 확산 및 기능 고도화 사업 |

1,479 |

| 2024년 건강정보 고속도로 시스템(본인진료기록열람지원시스템) 운영 및 유지관리 사업 | 577 |

|

합계 |

2,056 |

| 주1) | 재무정보는 연결재무제표 기준으로 작성하였습니다. |

3. 원재료 및 생산설비

가. 매입 현황

① 원재료 조달 상황

당사가 영위하고 있는 사업들은 유형의 제품을 생산하여 판매하는 것이 아니라 고객의 요구에 따라 무형의 시스템 및 그에 부수되는 각종 서비스를 제공하는 것이므로 인적자원 외에 별도로 원재료가 필요하진 않습니다. 다만, Risk 관리 솔루션처럼 타사의 패키지를 도입하는 경우에는 고객에게 재판매(re-seller)되는 라이선스 매입이 이뤄지거나, 일부 고객사의 요청에 따라 당사의 제품인 솔루션과 하드웨어인 서버 등의 장비를 통합하여 공급받기를 원하는 고객사에 한해 관련 장비를 외부에서 수급하여 매출하는 케이스가 있습니다. 그 밖에 주요 제품 등을 위한 매입활동은 발생하지 않습니다. 원재료 수급은 대부분 즉시 또는 7일 이내로 원활히 진행되고 있습니다.

② 인력의 수급

당사의 B2B Digital finance solution 및 Digital platform 제공을 위해 가장 중요한 자원은 높은 전문성을 갖춘 인력이며, 기술 인력에 대한 높은 의존도를 가지고 있어 우수한 연구개발 인력 및 다수의 경험을 가진 인력 확보가 핵심 경쟁력 중에 하나라고 할 수 있습니다. 특히 당사가 제공하는 서비스들은 고객사의 업무 프로세스 지원을 위한 영역들로서 업무에 대한 이해도가 필요합니다. 이러한 특수성으로 인해 정교한 개발 능력이 요구되며, 단순 소프트웨어 개발 수행 인력뿐만 아니라, 시스템 및 프로세스를 구축하고 적용할 수 있는 전문 인력이 필요합니다.

당사는 설립 초기부터 기술 개발 및 고객들의 업무 지원을 위한 우수한 인력들을 지속적으로 확보하고 있으며, 인력에 대한 체계적인 교육을 제공하고 인력의 양성을 지속하고 있습니다. 또한 쾌적한 환경에서 업무를 진행할 수 있도록 IT 장비 및 생활에 필요한 복리후생을 제공하고 있으며, 우수한 인력의 이탈을 방지하여 장기 근속을 장려하고 있습니다. 또한, 당사는 지속적인 채용을 통하여 인력을 수급하고 있으며, 경력직뿐만 아니라, 신입도 매년 정기적으로 채용을 하며 내부 인적 자원을 충실히 보충하고 있습니다.

| [상품 매입현황] |

| (단위 : 백만원) |

| 구분 | 25연도 (제 14기) |

24연도 (제 13기) |

23연도 (제 12기) |

|---|---|---|---|

| Solution | - | - | - |

| H/W | 618 | 11,221 | 12,068 |

| S/W | - | 1,407 | 629 |

| 기타 | 23 | 64 | 150 |

| 합계 | 641 | 12,692 | 12,847 |

나. 원재료의 제품별 비중

당사는 무형의 서비스를 제공하는 업체로 인적자원 외에 원재료가 제품에서 차지하는 비중은 크지 않습니다. 또한, 금융기관과 프로젝트별로 솔루션을 포함한 하드웨어, 소프트웨어의 투입기준에 변동성이 존재하므로 원재료의 제품별 비중을 평균적으로 산출하기 어렵습니다.

다. 원재료 가격 변동 추이

당사는 무형의 서비스를 제공하는 업체로 인적자원이 주요 원재료입니다. 인건비는 프로젝트별로 상이하므로 별도로 가격변동을 산출하기 어렵습니다. 또한, 솔루션가격도 금융기관과 프로젝트별로 변동성이 존재하므로 별도로 산출하기 어렵습니다.

라. 생산능력 및 생산실적

당사는 무형의 서비스를 고객의 요청에 따라 커스터마이징하여 제공하는 것을 주요 사업영역으로 영위하고 있어 일반적인 제조업체의 생산능력과 생산실적 산출이 불가능합니다.

마. 생산설비에 관한 사항

당사는 무형의 서비스를 제공하는 업체로 인적자원을 기반으로 개발을 수행하므로 연구소 외에 별도의 생산시설을 보유하고 있지 않습니다. 연구소는 본사 건물에 소속되어 있으므로 보고서 제출일 현재 해당 사항이 없습니다.

바. 제품별 생산공정도

당사는 보고서 제출일 현재 해당사항 없습니다.

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 백만원) |

|

매출유형 |

품 목 |

25연도 (제14기 1분기) |

24연도 (제13기) |

23연도 (제12기) |

|

용역매출 |

Finance core solution |

18,661 | 62,929 | 56,999 |

|

상품매출 |

SW/HW, solution,기타 |

1,372 | 14,562 | 13,891 |

|

클라우드매출 |

MSP서비스 |

1,262 | 2,087 | 4,059 |

| 합계 | 21,295 | 79,578 | 74,949 | |

※ 상기 금액은 연결재무제표 기준으로 작성 되었습니다.

나. 판매 경로

당사의 솔루션 제공업무는 일반적으로 고객사들의 요청에 따라 이루어지고 있습니다. 고객사가 제안 요청서를 발송하면 당사는 고객사가 원하는 조건들에 맞춰 제안을 하며, 입찰을 거쳐 솔루션 공급 업체로 선정이 됩니다

당사의 매출형태는 주사업자로써 고객과 직접 계약하는 형식 또는 컨소시엄으로 참여하는 형식 2가지로 구분됩니다.

고객과 직접 계약하는 경우, 고객에게 솔루션과 용역, 그리고 필요시 하드웨어를 공급합니다. 솔루션은 당사의 자체 개발 솔루션을 제공하거나 타 솔루션업체로부터 솔루션을 공급받아 고객에게 제공하며, 하드웨어는 필요에 따라 외주업체로부터 공급받아 제공하고 있습니다.

컨소시엄으로 참여하는 계약의 경우, 고객과 직접 계약을 하는 주사업자와 계약에 대하여 협의 후, 당사가 담당하는 분야에 한하는 모든 솔루션과 용역을 제공합니다. 이때, 당사는 계약 대상 업체와 계약을 체결하게 되며, 솔루션과 용역은 고객에게 직접 제공됩니다.

다. 판매전략

당사의 2가지 사업 영역의 확대를 위한 각 영역별 판매 전략을 아래와 같습니다.

|

품목 |

주요이용고객 |

판매전략 |

|---|---|---|

| B2B Digital finance solution |

은행, 증권사 공금융 등 |

-업무 프로세스에 대한 노하우 활용 -고객사의 니즈에 맞는 최적의 솔루션 제공 -AI, Big Data등 변화하는 기술 트렌드를 기존 업무 프로세스에 활용 -전문 인력 및 고객사 업무 프로세스 지원을 위한 전담 인력 활용 -견고한 협력 관계 구축 |

| Digital platform |

의료 산업, 농·생명 등 |

-시장의 트렌드 및 고객사 니즈를 반영하는 최적의 방안 제시 -전문 인력 및 고객사 업무 지원을 위한 전담 인력 활용 |

(1) 고객사의 니즈에 맞는 최적의 솔루션 제공

당사는 2012년 창립 이후 다양한 레퍼런스를 통하여 금융회사 핵심 업무에 전문화된 기술력을 인정받고 있습니다. 국내 금융권에 바젤2.5 및 바젤3 시장리스크 솔루션을 공급하였습니다.

또한 국내 금융권에 바젤3 금융규제 대응 시스템 및 내부등급법 이행을 위한 시스템을 공급하였으며, 장외파생상품 거래정보 시스템을 공급하였습니다.

특히, 금융회사의 기존 업무에 대한 높은 이해도를 바탕으로 차별화된 솔루션을 제공하고 있으며, 축적된 노하우를 바탕으로 공공기관까지 업력을 확장하고 했습니다.

(2) 기술 트렌드 및 신기술의 빠른 접목을 통한 사업 확장

당사는 끊임없는 연구, 개발을 통해 사업의 영역을 확장하고 있으며 급변하는 기술 트렌드에 발빠르게 대응을 하고 있습니다. 당사는 현재 우리은행의 "AI기반 시장예측 시스템"을 공급 중에 있으며, 산업은행의 "통합데이터 기반 심사분석시스템"을 공급 중입니다. 당사는 AIㆍ Big data 솔루션 초기시장에 진입함에 따라 성장 동력을 충분히 확보하고 있을 것으로 기대하고 있습니다.

(3) 전담인력을 통한 고객 신뢰도 향상

당사는 전문 영업 조직(전문 영업 담당 13명) 및 기술지원 조직(솔루션 운영팀 3명)을 보유하고 있습니다. 당사는 각 산업별 출신 전담인력을 활용하여 고객사의 요구사항을 파악 및 대응하고 기술적 문의에 대해서 완벽하게 대응하고 있습니다. 또한 한국거래소와 전력거래소의 운영을 담당하며 고객의 전문적인 업무 지원에 대한 시장의 신뢰도를 향상시키고 있습니다.

(4) 견고한 협력 관계를 통한 판매 역량 강화

당사는 다양한 업체와 견고한 협력 관계를 구축함으로써 고객사들의 다양한 요구 사항을 대응할 수 있는 역량을 확보하였습니다. 이러한 협력 관계는 지속적으로 확대 및 강화할 것이며 인수합병을 통한 기술의 내재화 또한 적극적으로 도모하여 기술 개발 일정을 단축시키고 당사의 강점인 기술 트렌드의 적응을 더욱 강화하고 있습니다.

라. 주요 매출처

당사의 주요 매출처는 공금융을 포함한 시중의 금융기관(제 1금융권 및 증권사 등)과 공공기관(국민연금공단, SGI서울보증, 한국거래소, 전력거래소, 기획재정부 등)이 있으며, 디지털 헬스케어 서비스 영역으로 매출처를 확대하고 있습니다.

마. 수주 상황

당사의 사업 특성상 수주는 계절적 요인에 의한 영향은 크지 않은 편이나, 당사의 주 고객사의 특성상 연초 계획된 사업의 해당연도 내 완료를 위해 3,4분기에 투자가 집중되는 경향이 있습니다.

| (단위 : 백만원 ) |

| 프로젝트명 | 수주 일자 |

납기 일자 |

수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 차세대 시스템 구축_IFRS17 | 2024.03.01 | 2025.04.30 | 1,560 | 1,543 | 17 |

| 교육디지털원패스 인프라 증설 | 2024.12.01 | 2025.04.30 | 3,349 | 2,621 | 728 |

| 제천 000부대 과학화경계 CCTV 시스템 구축 공사 | 2024.01.02 | 2025.06.10 | 1,112 | 1,081 | 31 |

| 휴폐업 의료기관 진료기록보관시스템 구축 사업 | 2023.10.30 | 2025.06.20 | 2,955 | 2,764 | 191 |

| 2024년 건강정보 고속도로 시스템(본인진료기록열람지원시스템) 운영 및 유지관리 사업 | 2024.10.14 | 2025.07.13 | 1,729 | 1,070 | 659 |

| 수탁시스템 개발용역 공급계약 | 2024.07.04 | 2025.06.04 | 2,649 | 2,113 | 536 |

| 24년 클라우드네이티브전환 | 2025.01.01 | 2025.07.31 | 2,675 | 1,140 | 1,535 |

| 24년 건강정보 고속도로 (본인진료기록열람지원시스템) 데이터 제공 의료기관 확산 및 기능 고도화 사업 | 2024.11.22 | 2025.08.19 | 5,993 | 2,515 | 3,478 |

| 차세대 국방통합급여정보체계 구축 | 2022.12.30 | 2025.08.31 | 10,211 | 9,437 | 774 |

| EDW시스템 인프라 재구축 | 2025.02.13 | 2025.09.13 | 2,309 | 424 | 1,885 |

| 2022년도 정보시스템 통합유지보수 | 2022.11.01 | 2025.10.31 | 6,534 | 5,240 | 1,294 |

| 차기 전력거래시스템(MMS)구축 | 2023.01.02 | 2025.12.01 | 12,440 | 11,165 | 1,275 |

| 단일 기업신용평가모형 재개발 | 2025.04.01 | 2025.12.15 | 1,300 | - | 1,300 |

| 2025년도 통합정보시스템 운영 및 유지보수 용역 연장계약 | 2025.01.01 | 2025.12.31 | 2,614 | 654 | 1,960 |

| 국가결산보고서 개편시스템 구축 | 2024.05.13 | 2025.12.31 | 5,251 | 2,646 | 2,605 |

| 2024년~2025년 교육행정종합센터 시스템 위탁운영 | 2024.01.01 | 2025.12.31 | 3,468 | 2,164 | 1,304 |

| 2023~2025년도 전력IT 유지관리 위탁용역 | 2024.01.09 | 2026.01.08 | 14,941 | 8,925 | 6,016 |

| IFRS17및 K-ICS시스템 위탁운영 3차 | 2025.04.01 | 2026.03.31 | 1,036 | - | 1,036 |

| 2024년~2025년 국립대학자원관리시스템 통합 유지관리 | 2024.07.01 | 2026.04.30 | 2,530 | 1,035 | 1,495 |

| 산재전문 공공병원(울산) 스마트통합의료정보시스템 구축 | 2024.11.11 | 2026.07.04 | 7,989 | 2,681 | 5,308 |

| 2024~2026년 정보통신 유지관리 위탁용역 | 2024.11.01 | 2026.10.31 | 1,163 | 233 | 930 |

| 인프라 통합 유지관리 용역 | 2024.12.01 | 2026.11.30 | 3,127 | 486 | 2,641 |

| 2024~2026년 KADX 운영 및 유지관리 용역 | 2024.03.07 | 2026.12.31 | 1,269 | 480 | 789 |

| 2024년~2026년 환경연구정보센터 전산자원 통합 유지관리 | 2024.01.01 | 2026.12.31 | 1,891 | 788 | 1,103 |

| 거래정보저장소(TR) 시스템 운영 및 유지보수 용역 (3차) | 2025.01.01 | 2026.12.31 | 3,350 | 419 | 2,931 |

| 글로벌 표준 뱅킹시스템 재구축 | 2024.08.27 | 2027.04.26 | 7,097 | 511 | 6,586 |

| 기타 | 2022.06.01 | 2026.12.31 | 10,889 | 3,568 | 7,322 |

| 합 계 | 121,431 | 65,703 | 55,729 | ||

※ 영업상 프로젝트의 구체적인 회사명칭은 생략하였습니다.

※ 수주금액 10억원 이상 규모의 프로젝트를 기재하였습니다. 또한 수주금액 10억미만의 프로젝트는 기타로 합산하여 기재하였습니다.

바. 외주처에 관한 사항

고객이 당사의 제품을 선정하면, 당사는 고객사의 요구사항 및 환경에 맞추어 일정 부분 커스터마이징(customizing)을 하거나 기능 추가 등을 포함한 구축을 실시하게 됩니다.

예를 들어, 고객사의 요구사항이 제공하는 솔루션의 기능만으로 충족이 불가능할 경우, 제공하는 솔루션 외에 기능을 추가하여 고객사의 요구사항을 충족하게 됩니다. 또한, 고객사 마다 환경이 모두 다르며, 데이터도 다르기 때문에 이를 솔루션에 적합하도록 추가적인 작업이 필요합니다. 이러한 일련의 과정에서 당사의 전문 인력을 활용하지만, 필요에 따라 전문성을 가진 외주 업체 혹은 프리랜서들과 협력을 하는 경우도 있습니다.

당사의 인력 외에 외부 인력과 협력을 하는 경우, 프로젝트에 투입되는 인력 관리에 대한 리스크를 줄이기 위하여 업체를 통하여 외부 인력을 공급받습니다. 업체를 통하여 인력 공급을 받을 경우, 인력에 대한 교체 및 관리가 용이하기 때문입니다. 아래 표에서 언급된‘개발용역’을 위한 외주처들은 이러한 경우입니다. 또한FIS의 솔루션을 공급할 경우, 솔루션 업체의 전문 인력 투입이 필수적입니다. 솔루션에 내재된 평가모형의 고객 환경의 적용 및 검증은FIS 전문 인력이 담당하기 때문입니다. 따라서 FISAsiaPacific으로부터 상품과 솔루션 컨설턴트 인력도 공급받습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

당사는 자산총액 1천억원 미만의 기업으로 기업공시서식 작성기준에 따라 시장위험과 위험관리에 대한 기재를 생략합니다.

나. 파생상품 및 풋백옵션 등 거래 현황

당사는 보고서 제출일 현재 해당사항 없습니다.

6. 주요계약 및 연구개발활동

가. 주요계약

당사의 재무 상태에 중요한 영향을 미치는 비정상적인 주요계약은 없습니다.

나. 연구개발 담당조직

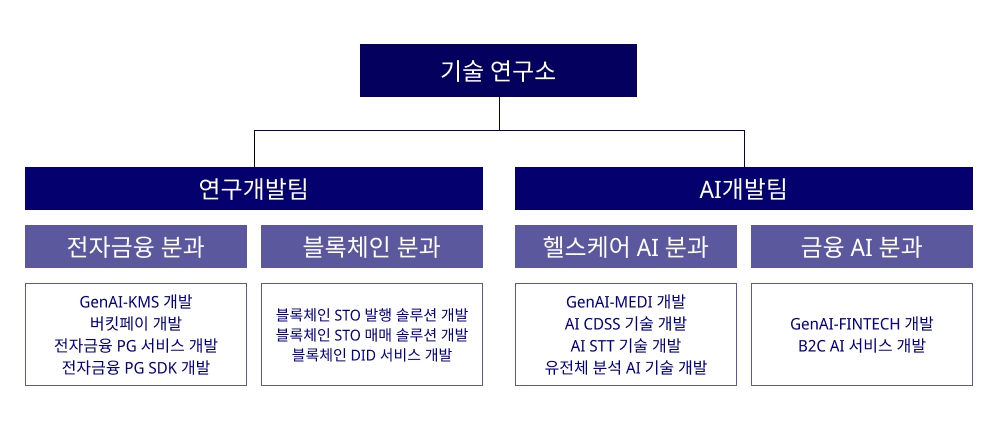

당사는 여의도 본사에 기술연구소를 운영하고 있습니다.

|

|

연구소조직도 |

| 【수행업무 설명】 |

|

부서명 |

내용 |

|

기술연구소 |

기술연구소는 연구개발팀과 AI개발팀으로 구성되어 있으며, Vertical sLLM AI 솔루션 개발, 의료 마이데이터 솔루션 개발, 전자금융PG, 선불 서비스 개발, 블록체인 서비스 개발 전문인력이 근무하고 있습니다. AI 분과, 블록체인 분과, 금융기술 분과 등의 주요 업무를 수행하고 있습니다. |

|

- GENAI-ME : 의료인을 위한 AI CDSS(Clinic Decision Support System) 진료지원 솔루션 - GENAI 스테이션 : 비대면 AI 키오스크 솔루션 - GENAI 앱 : 의료 마이데이터를 활용한 B2C 서비스 앱 - 의료 마이데이터 보안 연계 라이브러리 : B2B용 의료 마이데이터 연계 솔루션 - GENAI-FIN : AI 기반의 금융거래 관제 솔루션 - GENAI-KS : AI 기반의 지식 중앙화 관리 및 Vertical sLLM 서비스 - 버킷페이 전자금융PG 서비스 개발 - 블록체인 기반 STO 발행 금융솔루션 FASTO 개발 |

(2) 연구개발인력 구성

| (기준일: 2025년 03월 31일 제출일 현재) |

|

학력 |

박사 |

석사 |

학사 |

전문학사 |

기타 |

|

인원수 |

- | 2 | 8 | 1 | - |

(3) 주요 연구개발인력 현황

|

직위 |

성명 |

담당업무 |

주요경력 |

주요연구실적 |

| 상무 | 김** | 기술연구소 연구소장 |

- 서울대학교 보건대학원 보건의료정책 제48기 최고위과정 (2025.03~ ) - 동국대학교 핀테크블록체인(인공지능,빅데이터 전공) 석박사 수료 (2024.02) - 동국대학교 경영대학원 핀테크블록체인 최고경영자과정 11기 수료 (2019.12) - 숭실대학교 정보통계학 학사 (2001.08) - SMART APP AWARD 최우수상 2회 수상(2018,2019) - 국내최초 스마트폰 USIM Chip 기반 교통카드 충전/결제 앱 서비스 개발-모바일티머니 (2010) - 국내최초 인앱형 Payment SDK 개발 및 테크포럼 강연 (2012) - NHN페이코티머니 교통카드SDK 개발 (2015) - 국내최초 전기차 기반 초단기 렌탈 플랫폼 개발-서울 시티카 (2014) - 역사형, 거주형, 거점형 카셰어링 플랫폼 개발-LH행복카/코레일 유카 (2016) - 블록체인 STO 솔루션(FASTO) 개발 (2024) - Vertical sLLM AI Core Engine 개발(2024) - GENAI 앱 서비스 개발 (2025) |

- 중소기업기술정보진흥원) 하드웨어 기반의 안전한 암호키 관리 기술을 적용한 가상자산 보호를 위한 전자지갑 서비스 기술 개발 - 중소기업기술정보진흥원) HSM 내부에 키를 저장 및 관리하는 암호키 관리 시스템(KMS) (2021.05 ~ 2022.05) - 한국보건산업진흥원) 의약품 안심복용을 위한 마이데이터 기반 CDSS 개발 및 실증 (2024.03 ~ 현재) |

|

수석 |

노** |

연구개발팀장 |

- 인천대학교 국민윤리학과 학사(2003.02) - 전자금융 모바일티머니 서비스 개발 (2010) - 디지털 전자 지갑 서비스Syrup 개발(2016) - 통합 헬스케어 건강검진 플랫폼 개발(2023) - AI EMR 솔루션 개발(2024) - 블록체인 STO 솔루션(FASTO) 개발 (2024) - Vertical sLLM AI Core Engine 개발(2024) - GENAI 앱 서비스 개발 (2025) |

- 중소기업기술정보진흥원) 하드웨어 기반의 안전한 암호키 관리 기술을 적용한 가상자산 보호를 위한 전자지갑 서비스 기술 개발 - AI 음성을 이용한 의료 음성인식 솔루션(2023~2024) - 한국보건산업진흥원) 의약품 안심복용을 위한 마이데이터 기반 CDSS 개발 및 실증 (2024.05 ~ 현재) |

| 책임 | 원** |

AI솔루션 개발 |

- 숭실대학교 컴퓨터학과 석사(2012.08) - 소방 배치신고 통합정보시스템 개발 및 고도화 - 통합 헬스케어 건강검진 플랫폼 개발(2023) - 음성인식 연동 SDK 개발(2024) - Vertical sLLM AI Core Engine 개발(2024) - GENAI 앱 서비스 개발 (2025) |

- AI 음성을 이용한 의료 음성인식 솔루션(2023~2024) - AI 연구개발 (2024.05 ~ 현재) |

|

책임 |

박** |

금융AI 연구개발 |

- 광운대학교 컴퓨터공학부 학사(2021.02) - 행정안전부 업무자동화 컨설팅 (2021) - 공정 관리 이상 감지 모델 연구 (2022) |

- AutoML을 활용한 용접 유형 분류 및 메인 엔진 이상 감지 모델 연구 - 특허 문서 기반 유사 문서 검색 모델 프로토타입 개발 (2024.03 ~2024) |

| 책임 | 김** |

전자금융 연구개발 |

- 전남대학교 산업공학과 학사 졸업 (2019.02) - 근로자 건강관리 솔루션 서비스 (2022) - GENAI 앱 서비스 개발 (2025) |

- GURMWI™ 플랫폼 개발 및 고도화 (2021.05~2022.02) - 산업자원부_ 바이오핵심사업 근로자 건강관리서비스 개발 연구과제 - 한국보건산업진흥원) 의약품 안심복용을 위한 마이데이터 기반 CDSS 개발 및 실증 (2023.03~현재) |

나. 연구개발비용

| (단위: 백만원, %) |

| 구분 | 25연도 (제14기 1분기) |

24연도 (제13기) |

23연도 (제12기) |

|

|---|---|---|---|---|

| 연구개발비용 총계 | 227 | 1,076 | 999 | |

| (정보보조금) | - | - | - | |

| 연구개발비용 계 | 227 | 1,076 | 999 | |

| 회계처리 | 개발비 자산화(무형자산) | - | 639 | - |

| 연구개발비(비용) | 227 | 437 | 999 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.19% | 1.74% | 1.55% | |

다. 연구개발실적

당사 기술연구소의 최근 3년간 주요 정부과제 관련 연구ㆍ개발 실적은 아래와 같습니다.

|

프로젝트 |

성과 |

|---|---|

|

의료데이터분석 지능형 SW 기술개발 |

특허출원 [진행 중] |

|

GURMW™ 클라우드 /빅데이터 |

"클라우드서비스 확인서 확인번호 : CSA-19-2020-12 서비스명 : 구름위 플랫폼" |

|

농생명 클라우드 혁신서비스 |

"KTL마크인증서 인증번호 : 20-2021 인증일자 : 2020년 12월 21일 인증 만료일 : 2023년 12월 20일 제품명 : 클라우드 기반 농업 혁신을 위한 SW 플랫폼 v1.0" |

|

보건의료 데이터 중심병원 지원 사업 |

의료 CDM 데이터 사용자 포탈 구축 - http://slb-5490020.ncloudslb.com/intro/" |

|

핀테크 기업 금융클라우드 지원 사업 |

- |

|

포스트코로나 도시감염병 대응 |

서울시 포스트코로나 발생예측 서비스 포탈 - https://healthcare.GURMWITM.io/intro/ |

|

AI바우처 지원 사업 |

“의료영상 판독 STT 서비스” 개발 |

|

근로자 건강관리서비스 개발 |

유통종사자 감정노동자용(콜센터/유통/배송/화물차 종사자) 행동, 정신 패턴분석 기반의 개인 맞춤형 건강관리 솔루션 개발 특허출원 [완료] 특허명 : 디지털 헬스케어 플랫폼제공 방법 및 시스템 특허출원 [완료] 특허출원 [진행 중] |

|

개인화된 스마트 쿠커 디자인 개발 |

개인화 맞춤 스마트 조리기기/인공지능 라이스쿠커 기기용 소프트웨어 개발 |

| AR 기반 원격 협진 서비스 개발 |

의료기관 간 원격 협진을 통한 데이터 공유 및 의료서비스 제공 (인도네시아 적용) - 원격협진 서비스 MED-R 출시 |

|

수술실CCTV영상관리 서비스 |

특허출원 [진행 중] |

|

인공지능 인증방법 연구 |

특허출원 [진행 중] |

|

FHIR 기반 의료 데이터 연계 및 중개플랫폼 연구 |

특허출원 [진행 중] |

|

병원별 요구에 맞춘 FHIR 데이터 동적 변환 라이브러리 |

특허출원 [진행 중] |

|

STO 서비스 제공 시스템 및 그 방법 |

특허출원 [완료] 출원번호 : 10-2024-0156486 |

|

약물 처방 가이드 제공 방법 및 그 시스템 |

특허출원 [완료] 출원번호 : 10-2024-0142019 |

|

OTP를 이용한 전자금융 서비스 제공 방법 및 시스템 |

특허출원 [완료] 출원번호 : 10-2024-0137311 |

당사의 R&D팀의 연구개발 실적은 아래와 같습니다.

|

연구과제 |

K-GODIS 솔루션 개발 |

|---|---|

|

기 간 |

2016. 01 ~ 2017. 06 |

|

연구기관 |

㈜아이티아이즈 |

|

연구결과 |

장외파생상품 통합 솔루션으로 각종 파생상품에 대하여 우수한 상품 커버리지, 워크플로우 관리를 통한 최적의 프로세스 관리, 운영업무의 통합 관리, Pivot 형태의 데이터 제공을 통한 다양한 분석 기법을 지원 |

|

기대효과 |

국내 금융권의 외산 솔루션 중심의 장외파생상품 솔루션에 대한 국산화를 통해 국내 환경에 적합한 장외파생상품 통합솔루션 공급 |

|

상품화 |

거래정보저장소 시스템에 기관에서 제공하는 장외파생상품 거래정보, 담보, 평가정보 데이터를 관리할 수 있는 기능 및 프레임워크를 제공 바젤3 시장리스크 시스템의 리스크에 필요한 데이터 관리 기능 및 프레임워크 기능 제공 증권사의 통합장외파생상품 관리 시스템을 위한 트레이딩기능과 백오피스기능을 제공하고 다양한 장외파생상품을 부킹할 수 있는 기능을 제공 |

|

연구과제 |

GODIS-TR 솔루션 개발 |

|---|---|

|

기 간 |

2017. 07 ~ 2018. 12 |

|

연구기관 |

㈜아이티아이즈 |

|

연구결과 |

K-GODIS 확대 적용 가능한 KRX 보고 솔루션 개발 - 장외파생상품 거래정보 수집 및 보고 업무 개발 - 장외파생상품 거래정보 데이터 송수신 - 운영 업무를 위한 사용자 편의성 증대 - 검증된 방법을 통한 데이터 검증 시스템의 안정성 확보를 위한 주요 계획 - TR 운영자의 KRX TR 구축을 위한 솔루션 개발 - Back Loading 기능 개발 - 신 상품 추가를 반영할 수 있는 유연한 설계 및 패키지 성능 |

|

기대효과 |

파생상품에 대한 이해, OTC Trading 프로세스에 대한 이해, KRX TR시스템에 대한 이해 등 지식 융합을 통한 솔루션 구축 |

|

상품화 |

국내 은행에서 GODIS-TR 시스템을 사용 중이며, 추후 보고 대행 기능을 추가 TR시스템 인프라 구축이 어려운 중/소 은행 및 외국 은행으로 확장 가능 |

|

연구과제 |

GURMWI™ 플랫폼 |

|---|---|

|

기 간 |

2018 ~ |

|

연구기관 |

㈜아이티아이즈 |

|

연구결과 |

클라이드 기반의 디지털 플랫폼 |

|

기대효과 |

클라우드 기반의 플랫폼 공급 |

|

상품화 |

확인번호 : CSA-19-2020-12 유효기간 : 2020년 12월 28일 ~ 2022년 12월 27일 서비스명 : 의료데이터 지능형 공통플랫폼" GURMWI™ 플랫폼 기반의 서비스 플랫폼과 빅데이터 플랫폼 구축 |

|

연구과제 |

GURMWI™ 클라우드 서비스 플랫폼 |

|---|---|

|

기 간 |

2018 ~ |

|

연구기관 |

(주)아이티아이즈 |

|

연구결과 |

클라우드 상에 서비스를 제공하고 관리하는 기능을 제공합니다. 특히, 이러한 서비스들은 SaaS (Software-as-a-Service)라는 형태로 제공되며, 클라우드가 아닌 기존 인프라 상에서 제공하는 서비스들과는 다른 특징을 가지게 됩니다. SaaS 형태의 서비스는 구독서비스 형태로 소프트웨어를 사용할 수 있습니다. |

|

기대효과 |

클라우드 기반 서비스 지원 |

|

상품화 |

GURMWI™ 서비스 플랫폼 기반의 연구 과제 수행 - [SW컴퓨팅 산업 원천 기술개발 사업] 의료데이터 분석 지능형 SW기술개발 - 클라우드 기반 농업 혁신을 위한 SW플랫폼 및 핵심서비스 개발 - 대학지원 클라우드 서비스 구축 및 확산 과제 |

|

연구과제 |

GURMWI™ 빅데이터 플랫폼 |

|---|---|

|

기 간 |

2018 ~ |

|

연구기관 |

(주)아이티아이즈 |

|

연구결과 |

AI·빅데이터 분석을 위해 분석 공간(analysis space)을 제공하며, 분석가는 안전한 공간 내에서 다양한 분석을 수행할 수 있습니다. 분석 대상 데이터를 안전하게 보호하고, 분석 결과를 자유롭게 활용할 수 있는 영역으로 분석가별 분석 환경을 구성할 수 있습니다. 분석을 수행하는 공간을 포함해서 전체 분석 영역은 보안적으로 구성되어서 데이터를 활용한 작업들은 안전하게 분석 가능 |

|

기대효과 |

빅데이터 분석을 위한 플랫폼 제공 |

|

상품화 |

GURMWI™ 서비스 플랫폼 기반의 연구 과제 수행 - 의료데이터 분석 지능형 SW기술개발 - 닥터앤서 - 클라우드 기반 농업 혁신을 위한 SW플랫폼 및 핵심서비스 개발 - 데이터중심병원(CDW) 빅데이터 플랫폼 구축 - Post 코로나 도시감염병 대응을 위한 스마트시티 헬스케어 솔루션 도입·실증 - 행동·정신패턴 분석 기반의 개인 맞춤형 건강관리 솔루션 |

|

연구과제 |

의료데이터 분석 지능형 SW기술개발 |

|---|---|

|

기 간 |

2018. 04 ∼ 2021. 03 |

|

주관기관 |

과학기술정보통신부, NIPA |

|

연구결과 |

의료현장에 적용 가능성이 높은 8대 질환의 다양한 의료데이터(진료정보, 영상정보, 유전체정보, 생활습관정보 등)를 활용한 지능형 SW 개발하고, 국내외 의료기관에 임상검증 추진 |

|

기대효과 |

닥터앤서 공통 플랫폼에 개발/학습환경 영역(PaaS)과 서비스 연계영역(SaaS)을 구축하여 의료데이터와 인공지능 기술의 융합을 통한 고품질 의료데이터 확보에 기여 |

|

상품화 |

확인번호 : CSA-19-2020-12 유효기간 : 2020년 12월 28일 ~ 2022년 12월 27일 서비스명 : 의료데이터 지능형 공통플랫폼" 원의 질환데이터를 학습한 지능형 SW를 다양한 이해관계자들에게 서비스를 제공하고자 공통플랫폼 사용자포탈 (www.dranswer.io) |

|

연구과제 |

정보통신산업진흥원(NIPA) [2019년 범부처 협업을 통한 클라우드 혁신사례 창출 사업] 클라우드 기반 농업 혁신을 위한 SW플랫폼 및 핵심서비스 개발 |

|---|---|

|

기 간 |

2019. 07 ∼ 2020. 11 |

|

주관기관 |

전주정보문화산업진흥원(JICA) |

|

연구결과 |

농생명 데이터 수집 및 저장, 분석지원 및 서비스 제공을 위한 PaaS 기반의 클라우드 플랫폼 구축 |

|

기대효과 |

빅데이터와 딥러닝 기술을 활용하여 현장 농업의 예측 문제를 풀고, 수익성·공공성 균형을 이룬 농생명 산업 클라우드 혁신 서비스를 실현하고, 지속가능하고 확장 가능한 농생명 클라우드 생태계를 조성 수집된 농생명 데이터를 활용하여 딥러닝 모델을 학습하고 , 현장에서 실증하여 개선 사이클을 통해 지속 가능한 농생명 예측 지능정보 클라우드 플랫폼 구축 |

|

상품화 내용 |

데이터 수집을 위한 수집 플랫폼, 데이터 유통을 위한 데이터 마켓 플랫폼, 분석서비스 제공을 위한 서비스 플랫폼을 개발하여 플랫폼 솔루션 구축 6개 서비스 모델 탑재 및 운영환경 구축 - 데이터 기반 농산물 직거래 모델 - 데이터 기반 스마트 팜 의사결정 시스템 "KTL마크인증서 획득 인증번호 : 20-2021 인증일자 : 2020년 12월 21일 인증 만료일 : 2023년 12월 20일 제품명 : 클라우드 기반 농업 혁신을 위한 SW 플랫폼 v1.0" |

|

연구과제 |

정보통신산업진흥원(NIPA) [2020년 범부처 협업을 통한 클라우드 혁신사례 창출 사업] 대학지원 클라우드 서비스 구축 및 확산 과제 |

|---|---|

|

기 간 |

2020. 05. ~ 2020. 12 |

|

주관기관 |

㈜아이티아이즈 |

|

연구결과 |

클라우드 등이 포함 된 IT 기술을 활용, 대학 경쟁력 제고 지원 학생 대상 이러닝 서비스 고도화 및 협업도구 기반 업무효율화 서비스 제공 국산 클라우드 서비스 및 소프트웨어 기반 대학 지원 서비스 활성화 대학의 정보서비스 도입 투자비용 절감 및 운영·유지보수 비용 절감 |

|

기대효과 |

- 국내 대학교의 온라인 교육 역량 제고 - 국내 대학교에 국산 협업도구 확산으로 대학 내부 효율적 의사소통 체계 마련 - 국산 클라우드 기반 협업도구 서비스에 대하여 다양한 대학교 대상 홍보 효과 - 국내 대학교의 정보서비스 관련 비용 절감 효과 |

|

상품화 내용 |

국산 클라우드 서비스 및 소프트웨어 기반 대지 지원 서비스 제공 클라우드 서비스를 제공하기 위한 서비스 플랫폼 구축 클라우드 자원 모니터링을 위한 모니터링 체계 구축 |

|

연구과제 |

보건의료 데이터중심병원(CDW) 빅데이터 플랫폼 구축 |

|---|---|

|

기 간 |

2020. 09 ∼ 2022. 12 |

|

주관기관 |

보건복지부, 보건의료정보원 |

|

연구결과 |

병원의 임상정보 뿐만 아니라, 유전체정보, 라이프로그 등을 포함할 수 있는 병원 데이터를 구축하여 학술 연구 및 산업에서 활용할 수 있는 클라우드 기반의 병원데이터 구성 |

|

기대효과 |

의료기관에서 매일 생성되는 다양하고 방대한 데이터를 디지털 기술을 활용해 유기적으로 연결하고 활용할 수 있는 새로운 패러다임의 디지털전환(Digital Transformation)을 통해 환자의 편의성, 진료의 수월성 제고 |

|

상품화 |

본 사업을 통해 의료 환경의 디지털 전환을 위한 신규 사업을 발굴하고 새로운 국내 의료 패러다임을 선도 |

|

연구과제 |

농식품 빅데이터 플랫폼 및 센터 구축 사업 |

|---|---|

|

기 간 |

2020. 09 ∼ 2022. 12 |

|

주관기관 |

과학기술정보통신부, NIA |

|

연구결과 |

농식품 주요 분야별로 빅데이터 센터 등에서 수집한 데이터를 분석하고 유통 및 거래 지원, 빅데이터 플랫폼과 연계·활용토록 지원 |

|

기대효과 |

농식품 빅데이터 플랫폼 시스템 구축을 통해 농수산식품 산업이 미래 지향적으로 탈바꿈하고, 4차 산업혁명 기술을 적극 도입하는 등 현재의 구조적 한계를 극복하고, 다양한 비즈니스 모델을 창출하는데 기여 |

|

상품화 |

오픈소스 기반의 빅데이터 플랫폼을 상품화하여 4차 산업혁명 기술력을 바탕으로 신규 사업 발굴 및 일자리 창출 기여 |

|

연구과제 |

Post 코로나 도시감염병 대응을 위한 스마트시티 헬스케어 솔루션 도입·실증 |

|---|---|

|

기 간 |

2020. 10 ∼ 2020. 12 |

|

주관기관 |

국토부, KAIA |

|

연구결과 |

도시감염병 방역의 제한점을 극복하고 감염병이 이미 전파되고, 확진된 이후가 아니라 전파되기 전에 사회적 거리두기 모니터링 및 이를 통한 예측모형 개발, 실시간 방역을 통해 선제적으로 방역을 하여 감염병 전파를 예방할 수 있는 스마트 도시방역 시스템 구축 |

|

기대효과 |

역학조사지원 시스템의 대규모 도시단위 정보관리 기능과 연계하여 도시감염병 모니터링 IoT 도입ㆍ실증(부산) 및 스마트 방재도시·헬스케어 솔루션 개발을 통해 Post 코로나 시대 도시감염병 선제대응 가능성 제시 |

|

상품화 |

서울시 포스트코로나 발생예측 서비스 제공 https://healthcare.gurmwi.io/intro/ |

|

연구과제 |

8대 산업직군 행동패턴 분석 기반의 개인 맞춤형 근로자 건강관리솔루션 개발 |

|---|---|

|

기 간 |

2021. 04 ∼ 2023. 12 |

|

주관기관 |

산업부, KEIT |

|

연구결과 |

콜센터/유통·배송/화물차 종사자 등 「유통종사자와 감정노동자를 위한 행동·정신패턴 분석 기반의 개인 맞춤형 건강관리 솔루션」개발 |

|

기대효과 |

클라우드와 빅데이터 플랫폼 및 인공지능을 활용한 솔루션 개발을 통해 상대적으로 열악한 환경에 종사하는 유통 및 감정노동자들의 근로환경 개선과 건강관리에 기여 |

|

상품화 |

현재 R&D 과제를 진행중이며 연구계획서의 사업화 계획을 통한 상품화 기대 |

|

연구과제 |

한-아세안 XR 공동 프로젝트 지원 사업 (AR 기반 원격ㆍ협진 시스템 구축) |

|---|---|

|

기 간 |

2022.06 ~ 2022.12 |

|

연구기관 |

부산정보산업진흥원 |

|

연구결과 |

국내 의료 원격협진 시스템, XR(ARㆍVR) 기술의 선도적 위치와 더불어 글로벌 경쟁력을 확보하고, 인도네시아 내 한국 의료시스템의 위상을 높여 향후 의료분야 수출 수익 증대 및 시장 선점 |

|

기대효과 |

본 시범사업 내 VR 기반 원격 의료·협진 서비스 등 ICT 융합형 의료기술에 대한 유인요인으로 인도네시아등 아세안 국가의 의료 사각지대 지역을 우선 대상으로 한 서비스 제공 및 운영 관련 매출 예정 |

|

상품화 |

원격협진 서비스 MED-R 출시 및 인도네시아의 구매 요청 |

|

연구과제 |

보건의료 마이데이터 활용기술 연구개발 및 실증 |

|---|---|

|

기 간 |

2023. 04 ∼ 2025. 12 |

|

주관기관 |

보건복지부, KHIDI |

|

연구결과 |

의약품 안심복용을 위한 마이데이터 기반 CDSS 개발 마이헬스웨이를 활용한 의약품 안심복용 통합 플랫폼 개발 및 임상현장 활용 |

|

기대효과 |

의약품 안전관리는 국가 차원에서 관심을 가지고 지속적인 연구 과제를 발굴하기 때문에, 본 과제를 통한 환자 특성이 반영된 AI 기반 의약품 안심복용 CDSS 및 모니터링 플랫폼 구축은 인공지능 헬스케어 플랫폼, 신약 개발등 다양한 산업계 성장을 가지고 올 것으로 기대 |

|

상품화 |

현재 R&D 과제를 진행중이며 연구계획서의 사업화 계획을 통한 상품화 기대 |

|

연구과제 |

보건의료 마이데이터 활용기술 연구개발 및 실증 |

| 기간 | 2023.08 ~2024.02 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

블록체인 데이터 서비스 프로토타이핑 |

| 기대효과 |

의료 분야 마이데이터 생태계 활성화 사업을 통해 의료 데이터 가명화와 결합 기술을 통해 서로 다른 분야의 데이터 융합에 대한 경험과 노하우를 습득하고 이를 기반으로 다른 영역의 데이터 융합을 할 수 있는 기반을 마련 |

| 상품화 내용 |

기술 연구 단계로 의료 마이데이터 저장소를 통한 기관과 협력 모델을 통해 양측 모두의 수익 창출 가능한 비즈니스 모델 개발 기대 |

| 연구과제 |

블록체인 기반 STO 금융투자 솔루션 개발 연구 |

| 기간 | 2023.12. ~ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

블록체인 기반 STO 발행 솔루션(명칭: FASTO) 개발 |

| 기대효과 |

2024년 올해 국회 법제화(예상) 이후 STO 370조 시장을 대비하여 빠르게 적용할 수 있는 솔루션 패키지를 론칭함으로써 금융 신사업을 준비하는 증권사 등 금융사 대상으로 솔루션 납품 매출을 기대할 수 있음 |

| 상품화 내용 |

STO 발행 솔루션 패키지 (Enterprise형, 맞춤형) - 기초자산 관리 - 기초자산 디자이너 - STO 공모 관리 - STO 청약/배정/확정 관리 - STO 투자자 관리 - 빌링/정산 관리 |

| 연구과제 |

오픈소스 기반 RAG형 Vertical AI sLLM Core Engine 개발 연구 |

| 기간 |

2024. 03 ∼ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

오픈소스 기반 RAG형 Vertical AI sLLM Core Engine (명칭: GENAI) 개발 코엑스 박람회 출품 전시 (2024.12.4.~6) : 내부, 정부기관, 일반기업 대상 |

| 기대효과 |

자체 독자적으로 개발한 AI Engine인 GENAI는 2024년 11월 개발완료 후 2025년 하드웨어 일체형 상품에 탑재하여 판매할 계획입니다. 의료기관 대상의 AI CDSS(진료지원) 솔루션, 기관/기업 대상 AI 기반 지식자산 검색 시스템, 금융사 대상의 이상거래 감지 솔루션 납품 매출을 기대할 수 있음 |

| 상품화 내용 |

Vertical AI sLLM Core Engine (GENAI) |

| 연구과제 |

GenAI-ME 의료 AI CDSS 솔루션 개발 연구 |

| 기간 |

2024. 03 ∼ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

의료인을 위한 AI CDSS 솔루션 : GenAI-ME |

| 기대효과 |

2025년 2월 상급병원 솔루션 납품, 2025년 내 의료인을 위한 진료지원 필수 소프트웨어로 고도화 진행 |

| 상품화 내용 |

GenAI-ME 제품 홍보 > 론칭 행사(2024.12.4~6) |

| 연구과제 |

GenAI-FIN 금융 서비스 AI 지원 솔루션 개발 연구 |

| 기간 |

2024. 03 ∼ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

금융기관을 위한 AI 지원 솔루션 : GenAI-FIN |

| 기대효과 |

2024년 11월까지 개발 완료. 2025년 상반기 금융사 1개처 대상 솔루션 납품, 소프트웨어 고도화 진행 |

| 상품화 내용 |

GenAI-FIN 제품 홍보 > 론칭 행사(2024.12) |

| 연구과제 |

GENAI KS 지식 중앙관리 및 AI 검색 솔루션 개발 연구 |

| 기간 | 2024. 03 ∼ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

공공기관을 위한 지식 중앙관리 및 AI 검색 솔루션 : GENAI KS |

| 기대효과 |

2024년 11월까지 개발 완료. 2025년 공공기관 대상으로 확대 연동하여 GENAI KS 제품 패키지(HW포함) 매출을 기대할 수 있음. |

| 상품화 내용 |

GENAI KS 제품 홍보 > 론칭 행사(2024.12) |

| 연구과제 |

전자금융 서비스 버킷페이 개발 연구 |

| 기간 |

2024. 03 ∼ 2024.11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

OTP 대면인증 기반 전자금융 서비스 (명칭: 버킷페이) 개발 |

| 기대효과 |

연내 전자금융중개사업자 라이선스 취득 후 2024년 11월까지 개발완료. 2025년 2월 오픈마켓 대상으로 확대 연동하여 전자금융 중개 수수료 매출을 기대할 수 있음. |

| 상품화 내용 |

오픈마켓 및 PG사 대상 OTP 인증 연동 |

| 연구과제 |

국채전문시장 거래 솔루션 Bond-TRX 개발 |

| 기간 |

2023. 12 ~ 2024. 11 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

거래소에서 거래되는 국채를 거래소와 전용선을 연결하여 솔루션(명칭: Bond-TRX)으로 거래할 수 있도록 개발. - 국채에 대한 일반매매와 양방향조성호가로 주문 전송과 주문결과 수신 - 국채에 대한 일반매매와 양방향조성호가의 주문이 체결 시 체결결과를 수신 - 거래 시 주문 실수 또는 전산장애로 인하여 손실위험 방비하기 위한 Kill-Switch 전송 - 국채채권 호가현황(주문잔량,체결결과) 데이터를 거래소에서 실시간으로 수신 - 다양한 일괄수신(Drop Copy, 국채발행정보 등) 데이터를 수신받아 관리 |

| 기대효과 |

거래소의 EXTURE를 통해서 국채(국고채, 물가연동채, 스트립 등) 거래를 할 수 있는 UI를 제공하였으나 2023년 인프라전환 사업을 통해서 금융기관(PD, PPD, 일반)은 전용선으로 자체에서 거래할 수 있도록 시스템을 구축하는 요구에 대해여 빠른 대응이 가능. 기존 EXTURE에서 제공하지 못하는 기능을 금융기관의 요구에 맞게 다양한 기능 제공 이를 통해 금융기관(PD, PPD, 일반)을 대상으로 솔루션의 납품 매출을 기대할 수 있음 |

| 상품화 내용 |

국채거래 Bond-TRX 솔루션 출시(2024년 5월), - 국채 일반매매 - 국채 양방향 조성호가매매 - 기준관리(채권, 거래원, 거래원계좌, Kill-Switch 계좌, 거래기준정보) - 관리자 기능(메뉴, 권한, 코드, 사용자, 부서, 모니터링, 배치관리) |

| 연구과제 |

GENAI 스테이션 & 비대면 진료용 AI 키오스크 개발 연구 |

| 기간 |

2024. 08∼ 2024.12 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

비대면 진료용 AI 키오스크 서비스 (명칭: GENAI스테이션) 개발 |

| 기대효과 |

재진, 만성질환자 대상으로 의료/헬스케어 데이터 기반의 빠른 진료와 처방 기능을 제공하여 환자에게는 편의성, 진료대기시간 단축, 의료인에게는 오진율을 줄이고, 매출 증대를 기대할 수 있음. |

| 상품화 내용 |

비대면 진료용 AI 키오스크 서비스 (명칭: GENAI스테이션) |

| 연구과제 |

의료 마이데이터 B2C 앱 서비스 개발 연구 |

| 기간 |

2024. 08∼ 2024.12 |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

의료 마이데이터 B2C 앱 서비스 (명칭: GENAI 앱) 개발 |

| 기대효과 |

정보주체인 개인의 동의를 받아 의료 마이데이터 기반으로 PHR데이터를 수신하여 개인 건강관리 할수 있는 헬스케어 앱 서비스를 활성화함으로써 B2C 회원확대로 인한 부가 매출 증대를 기대할 수 있음. |

| 상품화 내용 |

의료 마이데이터 B2C 앱 서비스 (명칭: GENAI 앱) |

| 연구과제 |

의료 마이데이터 앱 보안 연계 라이브러리 개발 연구 |

| 기간 |

2024. 08∼ |

| 연구기관 | (주)아이티아이즈 |

| 연구결과 |

의료 마이데이터 앱 보안 연계 라이브러리 개발 |

| 기대효과 |

의료 마이데이터를 활용하는 제3자 데이터수신업체 대상으로 의료 마이데이터에 대한 변환 라이브러리를 제공함으로써 B2B 솔루션 매출 증대를 기대할 수 있음. |

| 상품화 내용 |

의료 마이데이터 앱 보안 연계 라이브러리 솔루션 |

7. 기타 참고사항

가. 지적재산권 현황

당사는 지속적인 R&D 투자의 결과 다음과 같은 특허 및 상표권 등을 보유하고 있습니다.

(1) 지적재산권 현황(요약)

| 구분 | 개수 | 권리자 | 출원국 |

| 특허권 | 6 | ㈜아이티아이즈 | 한국 |

| 특허권 (출원 중) | 6 | ㈜아이티아이즈 | 한국 |

| 상표권 | 1 | ㈜아이티아이즈 | 한국 |

| 상표등록증 | 8 | ㈜아이티아이즈 | 한국 |

| 저작권 | 4 | ㈜아이티아이즈 | 한국 |

| 인증서 | 3 | ㈜아이티아이즈 | 한국 |

| 확인서 | 2 | ㈜아이티아이즈 | 한국 |

| 합계 | 30 | - | - |

|

구분 |

명칭 |

출원인 |

출원 |

등록번호 |

등록 |

|

특허권 |

파일관리 및 데이터 암호화를 기반으로 한 보안 시스템을 구현하는 방법 및 |

㈜아이티아이즈 |

`16.7.4 |

1019194880000 |

`18.11.12 |

|

특허권 |

신용평가 시스템에서의 롤 매니저 방법 및 시스템 |

㈜아이티아이즈 |

`16.7.28 |

1019194890000 |

`18.11.12 |

|

상표등록증 |

제 36류 온라인 컴퓨터베이스를 통한 증권상품관련 정보제공업 등 9건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686849 호 |

`21.01.27 |

|

상표등록증 |

제 09류 장외파생상품통합관리를 위한 컴퓨터 소프트웨어 등 20건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686848 호 |

`21.01.27 |

|

상표등록증 |

제 42류 장외파생상품통합관리를 위한 컴퓨터 소프트웨어 등 20건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686854 호 |

`21.01.27 |

|

상표등록증 |

제 36류 온라인 컴퓨터베이스를 통한 증권상품관련 정보제공업 등 9건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686858 호 |

`21.01.27 |

|

상표등록증 |

제 09류 장외파생상품통합관리를 위한 컴퓨터 소프트웨어 등 20건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686856 호 |

`21.01.27 |

|

상표등록증 |

제 42류 장외파생상품통합관리를 위한 컴퓨터 소프트웨어 등 20건 |

㈜아이티아이즈 |

`20.2.18 |

제 40-1686861 호 |

`21.01.27 |

| 저작권 | GODIS-TR(고디스 티알) |

㈜아이티아이즈 |

C-2020-008125 | `20.03.04 | |

|

인증서 |

ISO/IEC 25023에 따른 소프트웨어 품질인증 |

㈜아이티아이즈 |

`20.12.7 |

KTL마크인증서 20-2021 |

`20.12.21 |

|

인증서 |

클라우드 기반 농업 혁신을 위한 SW플랫폼 1.0 |

㈜아이티아이즈 |

`20.12.7 |

KTL마크인증서 20-2021 |

`20.12.21 |

|

확인서 |

클라우드서비확인서(구름위 플랫폼) |

㈜아이티아이즈 |

- |

CSA-19-2020-12 |

`20.12.28 |

|

확인서 |

클라우드서비스확인서(의료데이터 지능형 공통플랫폼) |

㈜아이티아이즈 |

- |

CSA-19-2020-12 |

`20.12.28 |

|

인증서 |

클라우드 컴퓨팅 서비스 품질ㆍ성능 확인서 |

㈜아이티아이즈 |

- |

NIPA-CQ-22-031-R |

`22.12.29 |

| 저작권 | eyes FHIR(아이즈 파이어) | ㈜아이티아이즈 | '22.11.29 | 제 C-2022-149058호 | '22.11.29 |

|

상표권 |

GURMWITM 상표권 |

㈜아이티아이즈 |

- |

40-2021-0078441 |

`22.12.06 |

|

저작권 |

AR 기반 원격 화상서비스 (ARemote) |

㈜아이티아이즈 |

`22.11.11 |

C-2023-008926 |

`23.02.10 |

| 상표등록증 | 제 09류 무선네트워크 통신용 컴퓨터소프트웨어등 20건 | ㈜아이티아이즈 | `21.4.15 | 제 40-2000494 호 | `23.04.03 |

| 상표등록증 | 제 42류 클라우드 컴퓨팅 서비스업등 19건 | ㈜아이티아이즈 | `21.4.15 | 제 40-2000500 호 | `23.04.03 |

| 특허권 | 가상 의료 서비스용 공통플랫폼 제공 방법 및 장치 | ㈜아이티아이즈 | - | 제 10-2635676호 | '24.02.06 |

| 저작권 | FASTO-CS(STO솔루션) | ㈜아이티아이즈 | `24.01.30 | C-2024-006867호 | `24.02.20 |

| 특허권 | 의료 빅데이터 분석을 위한 다기관 의료 데이터 제공 방법 및 시스템 | ㈜아이티아이즈 | '21.05.17 | 10-2021-0063430 | '24.05.17 |

| 특허권 | 수술실 영상 관리 서비스 제공 방법 및 시스템 | ㈜아이티아이즈 | '22.11.04 | 10-2021-0063430 | '24.11.05 |

|

특허권 |

디지털 헬스케어 플랫폼 제공 방법 및 시스템 |

㈜아이티아이즈 | '23.05.11 |

10-2021-0150193 |

'24.11.05 |

| 특허권 | 의료시설 영상 관리 서비스 방법 및 시스템 | ㈜아이티아이즈 | '23.08.31 | 10-2023-0115388 | - |

| 특허권 | 근로자 개인 근무활동 측정 데이터 표준화 시스템 | ㈜아이티아이즈 | '23.12.21 | 10-2023-0187974 | - |

| 상표등록증 | FASTOCS | ㈜아이티아이즈 | `24.01.26 | 40-2024-0017303 | - |

| 상표등록증 | FASTO-CS | ㈜아이티아이즈 | `24.01.26 | 40-2024-0017303 | - |

| 특허권 | 인공지능 패턴 학습을 통한 비밀번호 인증 방법 및 장치 | ㈜아이티아이즈 | `24.03.19 | 10-2024-0037656 | - |

| 상표등록증 | (GENAI) 제 09류 컴퓨터소프트웨어, 서버 등 | ㈜아이티아이즈 | `24.09.10 | 40-2024-0169043 | - |

| 상표등록증 | (GENAI) 제 42류 소프트웨어 서비스, 소프트웨어 개발업 등 | ㈜아이티아이즈 | `24.09.10 | 40-2024-0169047 | - |

| 상표등록증 | 제 09류 컴퓨터소프트웨어, 서버 등 | ㈜아이티아이즈 | `24.09.10 | 40-2024-0169049 | - |

| 상표등록증 | 제 42류 소프트웨어 서비스, 소프트웨어 개발업 등 | ㈜아이티아이즈 | `24.09.10 | 40-2024-0169050 | - |

| 특허권 | OTP를 이용한 전자금융 서비스 제공 방법 및 시스템 | ㈜아이티아이즈 | `24.10.10 | 10-2024-0137311 | - |

| 특허권 | 약물 처방 가이드 제공 방법 및 그 시스템 | ㈜아이티아이즈 | `24.10.17 | 10-2024-0142019 | - |

| 특허권 | STO 서비스 제공 시스템 및 그 방법 | ㈜아이티아이즈 | `24.11.06 | 10-2024-0156486 | - |

나. 산업의 특성 및 시장 환경

(1) 산업의 특성 및 회사 성장성

1) AI 사업

GPU서버 장비 투자에 대한 고비용, Fine Tuning작업으로 인한 학습 소요 시간의 문제가 있는 단점과 쉽게 적용할 수 있는 SaaS형 클라우드 AI 서버 사용 시에는 막대한 과금으로 인해 적용하는 데 어려움이 있습니다. 또한 GPTs 기반의 퍼블릭망 내에서는 특정 도메인의 지식자산과 개인화된 정보를 활용하여 AI 서비스를 구성하기에 보안적인 위험요소와 상업화에 대한 어려움이 있습니다. 자사는 특수한 도메인, 즉 외부에서 접근이 불가한 우리 회사만의 환경, 의료환경, 금융환경, 앱서비스 환경만을 위해 최적화하여 적용할 수 있는 오프소스 기반 sLLM AI 솔루션을 개발했습니다. 2024년 8월 OO자산운용 금융사를 대상으로 자사 AI 솔루션을 시연했을 때, 업무 자동화 RPA 시스템 구축과 더불어 자사 AI 생성형 솔루션을 통한 자산운용 분석을 기능을 제공하여 좋은 호응을 얻었습니다.

2024년 11월 말, 당사는 Vertical AI sLLM Core Engine ‘GENAI’(Genius+AI)를 독자 개발하는데 성공하였습니다. 해당 AI 엔진은 GENAI-ME 솔루션(의료 AI CDSS), GENAI-FIN 솔루션(금융 서비스 AI 지원 서비스), GENAI-KS 솔루션(지식 중앙관리 및 AI 검색 서비스) 으로 브랜딩하여 도메인별로 상품화하여 론칭시킬 예정입니다.

2) 전자금융 사업

간편결제사업 및 전자금융결제의 발전과 함께 일부 빅테크 기업 플랫폼에서 현금성 거래가 발생하고 있습니다. (당근마켓, 중고나라, 번개장터 등) 이는 이용자가 현금이 아닌 기존 결제방식(간편결제, 전자금융)으로 대면으로 매매할 수 있도록 위치기반 OTP 인증 후 판매자와 구매자가 매매할 수 있는 서비스입니다. 2024년 8월 특허출원이 완료되었으며, 자사는 2025년 중 개발 완료 후 오픈마켓을 영업 대상으로 하여 본격적으로 사업화할 예정입니다.

3) 의료 마이데이터 사업

2025년 3월 개인정보보호법 시행 즉, 의료 마이데이터 활용 사업 활성화 전개와 더불어 자사는 건강/헬스케어 앱 서비스를 2025년 6월 내 개발 완료 후 특수전문기관 인허가를 취득 준비 중이고, B2C 고객을 대상으로 본격적으로 사업화할 예정입니다.

4) 블록체인 사업

STO(Security Token Offering) 발행 및 중개업에 대한 국회 입법이 지연되지만 금융사(증권사, 카드사, 은행)는 차년도(2025년) 차세대 신사업 모델로 검토 중입니다. 자사는 2024년 FASTO 솔루션을 출시하였으며 지난 4월 증권사, 정부기관 관계자를 대상으로 론칭 세미나를 실시했습니다. 입법과 연계하여 향후 사업을 확대해나갈 예정입니다.

(2) 주요 목표 시장

| 대구분 | 목표 시장 |

| AI | 의료기관 - 상급병원, 종합병원, 의원 공공기관 - 공공기관, 정부기관 금융기관 - 자산운용사, 은행, 카드사, 증권사 |

| 전자금융 기술 | 오픈마켓 - 당근마켓, 중고나라, 번개장터, 쿠팡 외PG사 PG사 - KG모빌리언스, 다날, 갤럭시아머니트리, NHN KCP, KG이니시스, KSNET |

|

의료 마이데이터 사업 |

의료/헬스케어 건강관리 개인 수요자 |

| 블록체인 | 증권사 은행 카드사 |

다. 규제사항

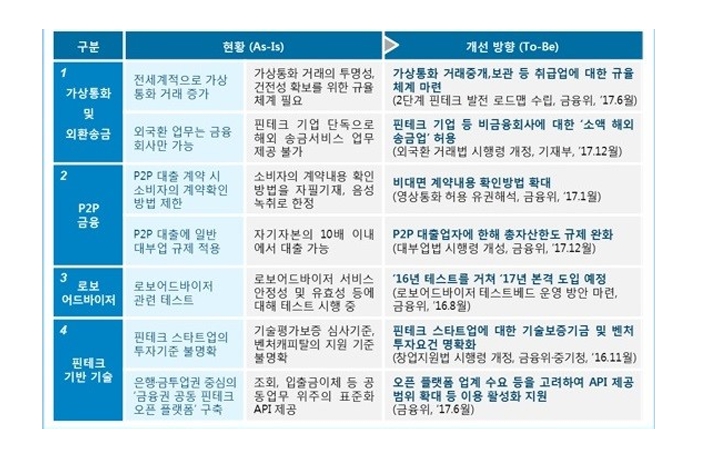

시대의 거대한 흐름인 디지털 전환 과정은 전통적인 금융기관인 은행의 밸류체인(Value Chain) 전반에 걸쳐 혼란을 불러일으키고 있으며, 새로운 기술로 편의성이 극대화된 금융 서비스를 제공하는 핀테크나 금융업으로의 진출을 확대 중인 빅테크와 같은 신규 진입자들은 금융 생태계를 재편하고 있습니다. 이러한 급변하는 금융 패러다임에 맞춰 금융규제도 빠르게 변화하고 있습니다. 또한, 빅데이터, 인공지능, 클라우드 컴퓨팅과 같은 기술적 요인의 등장 및 발전도 금융산업 환경을 빠르게 변화시키고 있으며 이렇게 급변하는 산업환경 속에서 금융산업의 발전을 도모함과 동시에 금융 안정성을 확보하기 위하여 규제의 중요성 또한 함께 부각되고 있습니다.

특히 금융산업은 규제에 가장 많은 영향을 받는 산업 중 하나이며, 특히 핀테크를 포함한 최신 기술융합 산업은 과거의 법, 규제가 예측하지 못했던 부분에서 걸림돌이 되거나 산업의 혁신을 저해하는 요인으로 작용할 수 있습니다. 핀테크는 IT기술을 접목하여 제공하는 금융 서비스를 지칭하는 의미로 사용되고 있으며, 각각의 유형에 따라 적용되는 법규도 다양합니다. 예를 들어, 인터넷전문은행의 경우에는‘은행법’이 주로 적용되며, 크라우드펀딩의 경우에는 증권형인지 대출형인지에 따라 각각 ‘자본시장과 금융투자업에 관한 법률’과‘대부업 등의 등록 및 금융이용자 보호에 관한 법률’이 적용됩니다. 이 밖에도 핀테크 유형에 따라 ‘전자금융거래법’, ‘유사수신행위의 규제에 관한 법률’, ‘외국환거래법’ 등 많은 종류의 규제가 뛰따르

고 있습니다. 더구나 금융회사의 업무에 따라‘개인정보보호법’, ‘정보통신망의 이용촉진과 정보보호에 관한 법률’, ‘신용정보의 이용 및 보호에 관한 법률’ 등은 물론, 국제 규제도 적용을 받는데 ‘비청산 장외파생거래 개시증거금 교환제도’, ‘바젤3 신국제은행자본규제’ 등이 있습니다.

|

|

image02 |

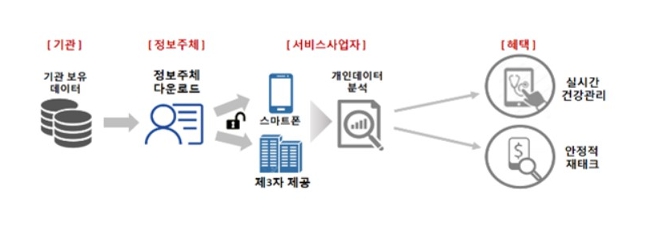

금융위원회는 2021년 2월 핀테크 기업 육성 방안 등을 포함한 ‘디지털 금융 혁신 추진 계획’에서 핀테크 육성 지원법이 제정되어 혁신적 아이디어를 모의 시험하는 디지털 샌드박스가 도입되고 금융·IT융합·핀테크 종합적 지원되며, 플랫폼이 갖춘 빅데이터만으로 담보 없이 대출을 받을 수 있는 ‘플랫폼 금융’도 활성화할 계획이라고 발표하였습니다. 특히, 2020년 1월 ‘데이터3법’ 개정안이 국회를 통함에 따라 ‘마이데이터’서비스 활성화의 근거가 되었으면, 보다 정밀한 개인 맞춤 서비스의 다양화를 기대하고 있습니다. 데이터3법이란 개인정보를 어떻게 다뤄야 하는지 규정해 놓은 3가지 법으로 데이터 이용 활성화와 긴밀한 연관이 있는 개인정보보호법, 정보통신망법, 신용정보법을 말합니다. 정부는 데이터 활용을 활성화하되, 거버넌스 체계를 정비하여 개인정보를 보호하겠다는 취지로 입법을 추진하였으며, 과도한 개인정보 규제로 인해 익명 정보만 활용 가능했고, 통계적 수준의 결합만 허용해 데이터 경제 실현에 제한이 있었지만 데이터 3법 개정을 통해 그동안 뒤처진 데이터 경쟁력을 증진시켜 보다 다양하고 혁신적인 기술, 제품, 서비스를 창출할 수 있을 것으로 기대하고 있습니다. 이러한 ‘데이터3법’ 개정안이 통과되면서, 개인이 데이터 주권을 갖는 ‘마이데이터’시대가 본격적으로 개막해 관련 산업이 발전할 것으로 기대되고 있습니다.

|

|

image03 |

라. 기타

보고서 제출일 현재 해당사항이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

당사는 소규모기업(최근 사업연도말 현재의 자산총액이 1천억원 미만인 회사)에 해당하므로 본 항목의 기재를 생략합니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 14 기 1분기말 2025.03.31 현재 |

|

제 13 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 14 기 1분기말 |

제 13 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

32,005,226,448 |

46,047,664,949 |

|

현금및현금성자산 |

1,069,417,049 |

4,783,654,580 |

|

당기손익-공정가치측정금융자산 |

13,182,055,898 |

|

|

매출채권 |

1,285,877,492 |

2,594,638,508 |

|

유동파생상품자산 |

435,120,044 |

240,972,081 |

|

기타유동금융자산 |

12,911,777,572 |

9,467,239,451 |

|

유동계약자산 |

12,871,499,289 |

9,487,792,215 |

|

당기법인세자산 |

111,314,960 |

85,885,580 |

|

유동기타자산 |

2,476,902,782 |

4,672,608,946 |

|

유동재고자산 |

843,317,260 |

1,532,817,690 |

|

비유동자산 |

15,878,649,089 |

13,328,674,694 |

|

당기손익-공정가치 측정 지정 금융자산 |

10,057,729,371 |

7,354,026,024 |

|

기타비유동금융자산 |

852,797,920 |

852,807,930 |

|

유형자산 |

1,081,296,013 |

1,109,852,596 |

|

사용권자산 |

560,320,040 |

649,944,613 |

|

기타무형자산, 총액 |

1,040,582,412 |

1,073,050,188 |

|

이연법인세자산 |

2,238,423,947 |

2,238,423,947 |

|

기타비유동자산 |

47,499,386 |

50,569,396 |

|

자산총계 |

47,883,875,537 |

59,376,339,643 |

|

부채 |

||

|

유동부채 |

32,301,571,613 |

40,997,548,853 |

|

매입채무 |

9,422,227,994 |

13,068,861,467 |

|

금융기관 차입금(사채 제외) |

2,500,000,000 |

2,200,000,000 |

|

유동성전환사채 |

6,196,346,756 |

9,029,050,982 |

|

유동파생상품부채 |

2,387,924,584 |

1,767,846,812 |

|

유동 리스부채 |

361,858,935 |

452,890,679 |

|

기타유동금융부채 |

3,494,999,828 |

3,893,021,233 |

|

유동충당부채 |

40,438,164 |

52,685,116 |

|

유동계약부채 |

7,140,995,404 |

9,401,416,188 |

|

기타 유동부채 |

756,779,948 |

1,131,776,376 |

|

비유동부채 |

218,372,587 |

220,269,139 |

|

비유동 리스부채 |

218,372,587 |

220,269,139 |

|

부채총계 |

32,519,944,200 |

41,217,817,992 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

15,347,588,830 |

17,914,772,461 |

|

자본금 |

3,013,495,000 |

3,013,495,000 |

|

자본잉여금 |

25,321,975,559 |

25,321,975,559 |

|

기타자본구성요소 |

1,260,720,696 |

1,217,213,297 |

|

이익잉여금(결손금) |

(14,248,602,425) |

(11,637,911,395) |

|

비지배지분 |

16,342,507 |

243,749,190 |

|

자본총계 |

15,363,931,337 |

18,158,521,651 |

|

자본과부채총계 |

47,883,875,537 |

59,376,339,643 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 14 기 1분기 |

제 13 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

21,294,961,149 |

21,294,961,149 |

16,596,354,384 |

16,596,354,384 |

|

매출원가 |

19,971,048,917 |

19,971,048,917 |

14,533,410,363 |

14,533,410,363 |

|

매출총이익 |

1,323,912,232 |

1,323,912,232 |

2,062,944,021 |

2,062,944,021 |

|

판매비와관리비 |

2,415,492,397 |

2,415,492,397 |

1,825,293,306 |

1,825,293,306 |

|

영업손익 |

(1,091,580,165) |

(1,091,580,165) |

237,650,715 |

237,650,715 |

|

금융수익 |

477,337,689 |

477,337,689 |

190,444,090 |

190,444,090 |

|

금융원가 |

2,226,839,437 |

2,226,839,437 |

272,386,556 |

272,386,556 |

|

기타수익 |

20,346,158 |

20,346,158 |

75,658,414 |

75,658,414 |

|

기타비용 |

17,361,958 |

17,361,958 |

31,338,909 |

31,338,909 |

|

법인세비용차감전순이익(손실) |

(2,838,097,713) |

(2,838,097,713) |

200,027,754 |

200,027,754 |

|

법인세비용(수익) |

(68,157,885) |

(68,157,885) |

||

|

당기순이익(손실) |

(2,838,097,713) |

(2,838,097,713) |

268,185,639 |

268,185,639 |

|

기타포괄손익 |

||||

|

총포괄손익 |

(2,838,097,713) |

(2,838,097,713) |

268,185,639 |

268,185,639 |

|

분기순이익(손실) |

(2,838,097,713) |

(2,838,097,713) |

268,185,639 |

268,185,639 |

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(2,610,691,030) |

(2,610,691,030) |

249,293,719 |

249,293,719 |

|

비지배지분에 귀속되는 당기순이익(손실) |

(227,406,683) |

(227,406,683) |

18,891,920 |

18,891,920 |

|

총포괄손익의 귀속 |

(2,838,097,713) |

(2,838,097,713) |

268,185,639 |

268,185,639 |

|

지배기업의 소유주에게 귀속되는 총포괄손익 |

(2,610,691,030) |

(2,610,691,030) |

249,293,719 |

249,293,719 |

|

비지배지분에 귀속되는 총포괄손익 |

(227,406,683) |

(227,406,683) |

18,891,920 |

18,891,920 |

|

주당이익 |

||||

|

보통주기본주당이익(손실) (단위 : 원) |

(433) |

(433) |

42 |

42 |

|

보통주희석주당이익(손실) (단위 : 원) |

(433) |

(433) |

41 |

41 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

3,013,495,000 |

25,321,975,559 |

1,541,646,984 |

(13,065,190,575) |

16,811,926,968 |

429,670,609 |

17,241,597,577 |

|

주식매입선택권 취소 |

(516,879,617) |

(516,879,617) |

(516,879,617) |

||||

|

주식매입선택권 인식 |

59,517,899 |

59,517,899 |

59,517,899 |

||||

|

분기순이익(손실) |

249,293,719 |

249,293,719 |

18,891,920 |

268,185,639 |

|||

|

2024.03.31 (기말자본) |

3,013,495,000 |

25,321,975,559 |

1,084,285,266 |

(12,815,896,856) |

16,603,858,969 |

448,562,529 |

17,052,421,498 |

|

2025.01.01 (기초자본) |

3,013,495,000 |

25,321,975,559 |

1,217,213,297 |

(11,637,911,395) |

17,914,772,461 |

243,749,190 |

18,158,521,651 |

|

주식매입선택권 취소 |

|||||||

|

주식매입선택권 인식 |

43,507,399 |

43,507,399 |

43,507,399 |

||||

|

분기순이익(손실) |

(2,610,691,030) |

(2,610,691,030) |

(227,406,683) |

(2,838,097,713) |

|||

|

2025.03.31 (기말자본) |

3,013,495,000 |

25,321,975,559 |

1,260,720,696 |

(14,248,602,425) |

15,347,588,830 |

16,342,507 |

15,363,931,337 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 14 기 1분기 |

제 13 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(6,825,043,277) |

(2,555,514,608) |

|

분기순이익(손실) |

(2,838,097,713) |

268,185,639 |

|

분기순이익조정을 위한 가감 |

2,060,640,543 |

(338,822,442) |

|

금융수익 |

477,337,689 |

190,444,090 |

|

기타금융비용 |

2,226,839,437 |

272,386,556 |

|

외화환산손실 |

3,339,557 |

|

|

감가상각비 |

81,385,146 |

81,398,554 |

|

사용권자산감가상각비 |

(166,015,416) |

(114,034,678) |

|

무형자산상각비 |

32,467,776 |

17,730,107 |

|

주식보상비용 |

43,507,399 |

(457,361,718) |

|

기타의 대손충당금환입 |

(22,572,080) |

|

|

공사손실충당부채환입 |

95,838,511 |

|

|

하자보수충당부채환입 |

12,246,952 |

(5,063,759) |

|

유형자산처분손실 |

41,000 |

|

|

기타 현금의 유출 없는 비용등 |

10,010 |

1,557,631 |

|

법인세비용(수익) |

68,157,885 |

|

|

영업활동으로 인한 자산 부채의 변동 |

(6,052,259,108) |

(2,521,065,201) |

|

매출채권의 감소(증가) |

1,265,288,462 |

1,822,986,762 |

|

미수수익의 감소(증가) |

(281,439,657) |

(1,751,832,221) |

|

미수금의 감소(증가) |

103,525,604 |

257,792,884 |

|

계약자산의 감소(증가) |

(5,458,526,694) |

(947,894,302) |

|

재고자산의 감소(증가) |

689,500,430 |

94,638,694 |

|

선급금의 감소(증가) |

2,256,772,543 |

527,929,283 |

|

선급비용의 감소 (증가) |

(57,996,369) |

(56,660,016) |

|

외상매입금의 증가(감소) |

(3,639,094,632) |

(3,432,388,364) |

|

미지급금의 증가(감소) |

(1,211,867,093) |

(378,950,279) |

|

계약부채의 증가(감소) |

(149,667,451) |

(7,401,132) |

|

예수금의 증가(감소) |

33,895,094 |

959,841,621 |

|

미지급비용의 증가(감소) |

700,755,933 |

428,780,506 |

|

선수금의 증가(감소) |

(303,405,278) |

(37,908,637) |

|

이자수취 |

84,682,102 |

88,958,048 |

|

이자지급(영업) |

(54,579,721) |

(50,609,432) |

|

법인세납부(환급) |

(25,429,380) |

(2,161,220) |

|

투자활동현금흐름 |

7,192,380,260 |

(1,458,721,953) |

|

당기손익-공정가치측정금융자산의 처분 |

33,897,473,473 |

9,363,490,494 |

|

단기금융상품의 처분 |

4,000,085,478 |

|

|

기타금융상품의 처분 |

1,000,000,000 |

|

|

보증금의 감소 |

30,000,000 |

168,616,500 |

|

당기손익인식금융자산의 취득 |

(23,416,850,128) |

(10,920,720,247) |

|

단기금융상품의 취득 |

(8,200,000,000) |

|

|

장기금융상품의 취득 |

(2,000,000) |

|

|

유형자산의 취득 |

(52,828,563) |

(13,709,518) |

|

무형자산의 취득 |

(12,799,182) |

|

|

임차보증금의 증가 |

(65,500,000) |

(41,600,000) |

|

재무활동현금흐름 |

(4,081,575,139) |

(111,792,716) |

|

단기차입금의 증가 |

1,481,600,000 |

|

|

전환사채의발행 |

8,000,000,000 |

|

|

단기차입금의 감소 |

(1,181,600,000) |

|

|

전환사채의 상환 |

(12,212,256,000) |

|

|

리스부채의 상환 |

(169,319,139) |

(111,792,716) |

|

현금및현금성자산의 환율변동으로 인한 효과 |

625 |

(194,433) |

|

현금및현금성자산의순증가(감소) |

(3,714,237,531) |

(4,126,223,710) |

|

기초현금및현금성자산 |

4,783,654,580 |

6,517,132,224 |

|

기말현금및현금성자산 |

1,069,417,049 |

2,390,908,514 |

3. 연결재무제표 주석

| 제 14(당)기 1분기 2025년 1월 1일부터 2025년 3월 31일까지 |

| 제 13(전)기 1분기 2024년 1월 1일부터 2024년 3월 31일까지 |

| 주식회사 아이티아이즈와 그 종속기업 |

1. 연결회사의 개요

(1) 지배기업의 개요

기업회계기준서 제1110호 '연결재무제표'에 의한 지배기업인 주식회사 아이티아이즈(이하 "지배기업")는 2012년 8월 10일에 설립되었습니다. 지배기업은 전산시스템 관리 및 개발, 정보시스템 통합구축을 주요 영업으로 하고 있으며 본점소재지는 서울특별시 영등포구 은행로 37, 5층입니다.

지배기업의 설립시 자본금은 50백만원이었으며, 수차례의 유ㆍ무상증자 등을 통하여 당기말 현재 지배기업의 자본금은 보통주 3,013백만원이며, 2021년 11월 11일 한국거래소가 개설한 코스닥시장에 지배기업의 주식을 상장하였습니다.

당기말 현재 주요 주주현황은 다음과 같습니다.

|

주 주 명 |

소유주식수(주) |

지 분 율(%) |

|

|---|---|---|---|

| 보통주 | 우선주 | ||

| 이성남 | 2,180,000 | - | 36.17 |

| 송덕수 | 1,057,928 | - | 17.55 |

| 우리사주조합 | 367,940 | - | 6.10 |

| 자기주식 | 140,000 | - | 2.32 |

| 기타 | 2,281,122 | - | 37.86 |

| 합 계 | 6,026,990 | - | 100.00 |

(2) 종속기업의 개요

1) 당분기말 및 전기말 현재 지배기업이 보유한 종속기업의 세부 내역은 다음과 같습니다.

| 법인명 | 국가 | 주요 영업활동 |

결산일 | 당분기말 | 전기말 | ||

|---|---|---|---|---|---|---|---|

| 보유주식수 | 총발행 주식수 |

지분율 및 의결권 비율 |

지분율 및 의결권 비율 |

||||

| 보통주 | 보통주 | ||||||

| ㈜씨에이웨이브 | 한국 | 컴퓨터시스템 통합 자문 및 구축 서비스업 |

12월 31일 | 500,000 | 854,970 | 58.48% | 58.48% |

| ㈜농업회사법인 아람네트워크 |

한국 | 곡물 및 기타 식량작물 재배업 |

12월 31일 | 10,100 | 20,100 | 50.25% | 50.25% |

2) 당분기 및 전분기 중 지배기업이 보유한 종속기업의 주요 재무현황은 다음과 같습니다.

| (당분기) | (단위: 원) |

| 종속기업명 | 주요재무현황 | |||

|---|---|---|---|---|

| 자산총계 | 부채총계 | 매출액 | 분기순손실 | |

| ㈜씨에이웨이브 | 4,100,913,930 | 4,202,690,583 | 4,195,231,015 | (534,426,425) |

| ㈜농업회사법인 아람네트워크 | 231,501,568 | 113,715,516 | 34,393,111 | (11,098,084) |

| 합 계 | 4,332,415,498 | 4,316,406,099 | 4,229,624,126 | (545,524,509) |

| (전분기) | (단위: 원) |

| 종속기업명 | 주요재무현황 | |||

|---|---|---|---|---|

| 자산총계 | 부채총계 | 매출액 | 분기순손실 | |

| ㈜씨에이웨이브 | 3,913,785,423 | 3,055,241,814 | 3,205,199,085 | 86,346,083 |

| ㈜농업회사법인 아람네트워크 | 202,431,549 | 17,288,185 | 42,551,182 | (34,085,639) |

| 합 계 | 4,116,216,972 | 3,072,529,999 | 3,247,750,267 | 52,260,444 |

3) 보고기간말 현재 비지배지분의 내용은 다음과 같습니다.

| (단위: 원) |

| 종속기업명 | 당분기 | 전분기 | ||||

|---|---|---|---|---|---|---|

| 기초 | 비지배지분이익 (손실) |

기말 | 기초 | 비지배지분이익 (손실) |

기말 | |

| ㈜씨에이웨이브 | 179,629,331 | (221,885,385) | (42,256,054) | 320,604,180 | 35,849,526 | 356,453,706 |

| ㈜농업회사법인 아람네트워크 | 64,119,859 | (5,521,298) | 58,598,561 | 109,066,429 | (16,957,606) | 92,108,823 |

| 합 계 | 243,749,190 | (227,406,683) | 16,342,507 | 429,670,609 | 18,891,920 | 448,562,529 |

2. 분기연결재무제표 작성기준 및 중요한 회계정책

(1) 분기연결재무제표 작성기준

지배기업과 지배기업의 종속기업(이하 '연결회사')의 분기연결재무제표는 연차재무제표가 속하는 기간의 일부에 대하여 기업회계기준서 제1034호 '중간재무보고'를 적용하여 작성하는 중간재무제표입니다. 동 중간재무제표에 대한 이해를 위해서는 한국채택국제회계기준에 따라 작성된 2024년 12월 31일자로 종료하는 회계연도에 대한 연차연결재무제표를 함께 이용하여야 합니다.

중간재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 2024년 12월 31일로 종료하는 회계연도에 대한 연차재무제표 작성시 채택한 회계정책과 동일합니다.

(2) 회계정책과 공시의 변경

1) 당분기에 새로 도입된 기준서 및 해석서와 그로 인한 회계정책의 변경내용은 다음과같습니다.

- 기업회계기준서 제1021호 '환율변동효과', 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

동 개정사항은 기업이 한 통화가 다른 통화로 교환 가능한지 여부를 평가하고, 통화가 교환 가능하지 않은 경우 사용할 현물환율을 결정할 때 일관된 접근 방식을 적용하고 관련 정보를 공시하도록 요구합니다. 동 개정사항이 연결회사의 분기연결재무제표에 미치는 중요한 영향은 없습니다.

2) 분기연결재무제표 발행승인일 현재 제정ㆍ공표되었으나, 아직 시행일이 도래하지아니하였으며 연결회사가 조기 적용하지 아니한 한국채택국제회계기준의 내역은 다음과 같습니다.

- 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정

동 개정사항은 금융상품 분류와 측정 요구사항을 명확히 하였으며, 금융상품 추가 공시사항을 규정하고 있습니다. 주요 개정내용은 다음과 같습니다.

ㆍ전자지급시스템을 통한 금융부채 결제 시 특정 조건을 충족하는 경우, 결제일 전에전자지급시스템을 통해 금융부채가 결제된 것으로 간주하여 부채를 제거할 수 있도록 허용

ㆍ금융상품의 계약상 현금흐름 특성을 평가할 때, 원리금 지급만으로 구성되어 있는 현금흐름 관련 규정 명확화

ㆍ기타포괄손익-공정가치 측정 지분상품의 투자 종류별 공정가치 변동 및 실현손익 정보에 대한 추가 공시

ㆍ계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

동 개정사항은 2026년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정사항이 분기연결재무제표에 미치는 영향을 검토 중에 있습니다.

- 한국채택국제회계기준 연차개선 Volume 11

한국채택국제회계기준 연차개선 Volume 11은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정사항이 재무제표에 미치는 중요한 영향은 없을 것으로 예상하고 있습니다.

ㆍ기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' : K-IFRS 최초 채택시 위험회피회계 적용

ㆍ기업회계기준서 제1107호 '금융상품: 공시' : 제거 손익, 실무적용지침

· 기업회계기준서 제1109호 '금융상품' : 리스부채의 제거 회계처리와 거래가격의 정의

ㆍ기업회계기준서 제1110호 '연결재무제표' : 사실상의 대리인 결정

ㆍ기업회계기준서 제1007호 '현금흐름표' : 원가법

3. 중요한 판단과 추정불확실성의 주요 원천

주석 2에 기술된 연결회사의 회계정책을 적용함에 있어서, 경영진은 분기연결재무제표에 인식되는 금액에 유의적인 영향을 미치는 판단을 하여야 하며(추정과 관련된 사항은 제외), 다른 자료로부터 쉽게 식별할 수 없는 자산과 부채의 장부금액에 대한 추정 및가정을 하여야 합니다. 추정치와 관련 가정은 과거 경험 및 관련이 있다고 여겨지는 기타 요인에 근거합니다. 또한 실제 결과는 이러한 추정치들과 다를 수도 있습니다.

추정과 기초적인 가정은 계속하여 검토됩니다. 회계추정에 대한 수정은 그러한 수정이 오직 당해 기간에만 영향을 미칠 경우 수정이 이루어진 기간에 인식되며, 당분기와 미래 기간 모두 영향을 미칠 경우 수정이 이루어진 기간과 미래 기간에 인식됩니다.

(1) 총계약수익 추정치의 불확실성

총계약수익은 최초에 합의한 계약금액을 기준으로 측정하지만, 계약을 수행하는 과정에서 계약조건의 변경에 따라 증가하거나 감소될 수 있으므로 계약수익의 측정은 미래사건의 결과와 관련된 다양한 불확실성에 영향을 받습니다. 연결회사는 고객이 계약조건의 변경 등으로 인한 수익금액의 변동을 승인할 가능성이 높거나 연결회사가 성과기준을 충족할 가능성이 높고, 금액을 신뢰성 있게 측정할 수 있는 경우에 계약수익에 포함합니다.

(2) 추정 총계약원가

공사수익금액은 누적발생계약원가를 기준으로 측정하는 진행률의 영향을 받으며, 총계약원가는 노무비, 프로젝트기간 등의 미래 예상치에 근거하여 추정합니다. 연결회사는 추정 총계약원가에 유의적인 변동이 있는 지를 주기적으로 검토하고 보고기간 말 현재의 진행률을 산정할 때에 그 변동사항을 반영하고 있습니다.

(3) 금융상품의 공정가치 평가

주석 35에 기술된 바와 같이, 연결회사는 특정 유형의 금융상품의 공정가치를 추정하기 위해 관측가능한 시장자료에 기초하지 않은 투입변수를 포함하는 평가기법을 사용하였습니다. 주석 35는 금융상품의 공정가치 결정에 사용된 주요 가정의 세부내용과 이러한 가정에 대한 민감도 분석내용을 제공하고 있습니다. 경영진은 금융상품의 공정가치 결정에 사용된 평가기법과 가정들이 적절하다고 믿고 있습니다.

4. 현금및현금성자산

연결회사의 현금및현금성자산은 재무상태표와 현금흐름표상의 금액이 동일하게 관리되고 있습니다.

당분기말과 전기말 현재 연결회사의 현금및현금성자산의 세부내역은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 예적금 등 (*) | 1,069,417,049 | 4,783,654,580 |

(*) 정부보조금으로 수령하여 사용이 제한된 보통예금(당분기말 1,209,986천원, 전기말 1,166,007천원)을 차감한 금액입니다.

5. 당기손익-공정가치측정금융자산

당분기말과 전기말 현재 당기손익-공정가치측정금융자산의 장부금액 내역은 다음과같습니다.

| (단위: 원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 출자금(*) | - | 2,636,285,590 | 16,000,000 | 1,977,560,723 |

| 저축보험 | - | 216,310,821 | - | 217,255,301 |

| 수익증권 | - | 2,047,852,960 | - | 2,459,210,000 |

| 주식 | - | 5,157,280,000 | - | 2,700,000,000 |

| 발행어음 | - | - | 13,166,055,898 | - |

| 합 계 | - | 10,057,729,371 | 13,182,055,898 | 7,354,026,024 |

(*) 연결회사는 출자금 중 소프트웨어공제조합 출자금 2,102백만원 및 정보통신공제조합출자금 18백만원을 이행보증을 위하여 담보제공하고 있습니다.

6. 매출채권 및 기타금융자산

(1) 당분기말과 전기말 현재 손상차손누계액 차감 전 매출채권 및 기타 상각후원가측정금융자산 장부금액의 내역은 다음과 같습니다.

| (당분기말) | (단위: 원) |

| 구분 | 손상 및 연체되지 않은 채권 |

연체되었으나 손상되지 않은 채권 |

손상된 채권 (개별평가대상채권) |

합 계 |

|---|---|---|---|---|

| 매출채권 | 1,285,877,492 | - | 8,367,636 | 1,294,245,128 |

| 기타금융자산(*) | 13,764,575,492 | - | 210,414,753 | 13,974,990,245 |

| 합 계 | 15,050,452,984 | - | 218,782,389 | 15,269,235,373 |

(*) 한편, 금융기관예치금 중 1,000백만원은 종속기업인 ㈜씨에이웨이브의 중소기업은행 차입금을 위하여 담보제공하고 있으며, 최대설정한도는 1,100백만원입니다.

| (전기말) | (단위: 원) |

| 구분 | 손상 및 연체되지 않은 채권 |

연체되었으나 손상되지 않은 채권 |

손상된 채권 (개별평가대상채권) |

합 계 |

|---|---|---|---|---|

| 매출채권 | 2,594,638,508 | - | 8,367,636 | 2,603,006,144 |

| 기타금융자산(*) | 10,320,047,381 | - | 210,414,753 | 10,530,462,134 |

| 합 계 | 12,914,685,889 | - | 218,782,389 | 13,133,468,278 |

(*) 한편, 금융기관예치금 중 1,000백만원은 종속기업인 ㈜씨에이웨이브의 중소기업은행 차입금을 위하여 담보제공하고 있으며, 최대설정한도는 1,100백만원입니다.

(2) 당분기 및 전분기 중 매출채권 및 기타금융자산의 손실충당금의 변동내역은 다음과 같습니다.

| (당분기) | (단위: 원) |

| 구분 | 매출채권 | 기타금융자산 | 합 계 |

|---|---|---|---|

| 기초잔액 | 8,367,636 | 210,414,753 | 218,782,389 |

| 손상차손환입 | - | - | - |

| 제각 | - | - | - |

| 기말잔액 | 8,367,636 | 210,414,753 | 218,782,389 |

| (전분기) | (단위: 원) |

| 구분 | 매출채권 | 기타금융자산 | 합 계 |

|---|---|---|---|

| 기초잔액 | 8,367,636 | 127,587,748 | 135,955,384 |

| 손상차손환입 | - | (22,572,080) | (22,572,080) |

| 제각 | - | (10,247,300) | (10,247,300) |

| 기말잔액 | 8,367,636 | 94,768,368 | 103,136,004 |

7. 계약자산과 계약부채

(1) 당분기말과 전기말 현재 계약자산의 잔액은 다음과 같습니다.

| (당분기말) | (단위: 원) |

| 구 분 | 용역매출계약 | 유지보수계약 | 합 계 |

|---|---|---|---|

| 계약자산 | 12,805,927,900 | 65,571,389 | 12,871,499,289 |

| 차감: 손실충당금 | - | - | - |

| 합 계 | 12,805,927,900 | 65,571,389 | 12,871,499,289 |

| (전기말) | (단위: 원) |

| 구 분 | 용역매출계약 | 유지보수계약 | 합 계 |

|---|---|---|---|

| 계약자산 | 9,408,237,890 | 79,554,325 | 9,487,792,215 |

| 차감: 손실충당금 | - | - | - |

| 합 계 | 9,408,237,890 | 79,554,325 | 9,487,792,215 |

보고기간 중 용역매출 계약 등의 계약자산에 대한 손실충당금을 평가할 때 적용된 추정기법이나 중요한 가정의 변경은 없습니다.

(2) 당분기 및 전분기 중 계약자산의 손실충당금의 변동은 없습니다.

(3) 당분기말과 전기말 현재 계약부채의 내역은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당분기말 | 전기말 |

|---|---|---|

| 용역매출 계약 | 5,605,819,586 | 6,713,166,672 |

| 유지보수 계약 | 1,535,175,818 | 2,688,249,516 |

| 합 계 | 7,140,995,404 | 9,401,416,188 |

용역매출 계약 등과 관련한 계약부채는 계약에 따라 고객으로부터 수령한 잔액이며, 수취한 누적금액이 원가기준 투입법을 적용한 진행률에 따라 인식한 누적수익을 초과하는 경우에 발생합니다.

(4) 당분기초의 계약부채 잔액 중 당분기에 인식한 수익 및 전분기초의 계약부채 잔액 중 전분기에 인식한 수익은 다음과 같습니다.

| (단위: 원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 용역매출 계약 | 4,216,027,148 | 1,339,723,539 |

| 유지보수 계약 | 1,140,278,727 | 14,673,860 |

| 합 계 | 5,356,305,875 | 1,354,397,399 |

(5) 계약금액 변경으로 인해, 전기에 이행한 수행의무에 대해 당분기에 인식한 수익 및 전전기에 이행한 수행의무에 대해 전분기에 인식한 수익은 없습니다.

(6) 당분기말과 전기말 현재 발생원가 투입법을 적용하는 계약으로서 계약금액이 전기 매출액의 5% 이상인 주요 계약의 내역은 다음과 같습니다.

| (당분기말) | (단위: 원) |

| 계약을 구별할 수 있는 명칭 | 계약일 | 계약상 완성기한 또는 납품기한 | 진행률 | 계약자산과 손실충당금 | 수취채권과 손실충당금 | ||

|---|---|---|---|---|---|---|---|

| 계약자산 | 손실충당금 | 수취채권 | 손실충당금 | ||||

| 차세대 국방통합급여정보체계 구축 사업 | 2022.12.30 | 2025.08.31 | 92.42% | 3,877,364,314 | - | - | - |

| 차기 전력거래시스템(MMS) 구축 사업 1 | 2023.01.02 | 2025.12.01 | 89.75% | 3,579,106,212 | - | - | - |

| 국가결산보고서 개편시스템 구축사업 | 2024.05.13 | 2025.12.31 | 50.39% | - | - | - | - |

| 산업은행 글로벌 표준 뱅킹시스템 재구축 | 2024.08.27 | 2027.04.26 | 14.22% | - | - | - | - |

| 산재전문 공공병원(울산) 스마트통합의료정보시스템 구축 | 2024.11.12 | 2026.07.04 | 21.42% | - | - | - | - |

| 24년 건강정보 고속도로 (본인진료기록열람지원시스템) 데이터 제공 의료기관 확산 및 기능 고도화 사업 | 2024.11.22 | 2025.08.19 | 41.98% | - | - | - | - |

| 교육디지털원패스 인프라 증설 | 2024.12.01 | 2025.04.30 | 78.27% | 276,949,068 | - | - | - |

| 합 계 | 7,733,419,594 | - | - | - | |||

| (전기말) | (단위: 원) |

| 계약을 구별할 수 있는 명칭 | 계약일 | 계약상 완성기한 또는 납품기한 | 진행률 | 계약자산과 손실충당금 | 수취채권과 손실충당금 | ||

|---|---|---|---|---|---|---|---|

| 계약자산 | 손실충당금 | 수취채권 | 손실충당금 | ||||

| NICE CB 온라인 AP 차세대 프로젝트 | 2022.06.20 | 2024.02.29 | 100.00% | - | - | - | - |

| 차기 전력거래시스템(MMS) 구축 사업 1 | 2023.01.02 | 2025.12.01 | 81.26% | 2,522,894,558 | - | - | - |