|

|

대표이사 확인서 |

분 기 보 고 서

(제 27 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 05월 14일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 다이나믹디자인 |

| 대 표 이 사 : | 황 응 연 |

| 본 점 소 재 지 : | 광주광역시 북구 첨단연신로 29번길 12 |

| (전 화)062-944-6161 | |

| (홈페이지) http://www.dynamicdesign.co.kr | |

| 작 성 책 임 자 : | (직 책) CFO (성 명) 양 영 학 |

| (전 화) 062-944-6161 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 9 | - | - | 9 | 3 |

| 합계 | 9 | - | - | 9 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2015년 03월 19일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 일자 | 내용 |

| 1999.04.02 | 광주광역시 광산구 하남산단 4번로 123-14 장덕동 |

| 2002.11.15 | 광주광역시 광산구 평동산단 3번로 147 옥동 |

| 2014.12.10 | 광주광역시 북구 첨단연신로29번길 12, 26(연제동) (본점변경) |

| 2021.11.06 | 광주광역시 북구 첨단연신로29번길 12(연제동)(본점변경) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2018년 02월 19일 | 임시주총 | 대표이사 유석우 사내이사 윤호식 사내이사 김용재 사외이사 임선애 감사 윤형주 |

- | - |

| 2019년 09월 30일 | 정기주총 | 사내이사 김형우 사내이사 김종호 사내이사 최승민 사외이사 정성화 사외이사 박창한 사외이사 이창현 사외이사 장재영 감사 윤종간 |

- | - |

| 2020년 02월 04일 | 임시주총 | 대표이사 손오동 감사 홍주완 |

- | 사내이사 김종호 사내이사 김형우 |

| 2020년 03월 29일 | 정기주총 | 사내이사 김정태 사내이사 강상범 |

- | - |

| 2021년 07월 08일 | 임시주총 | 대표이사 황응연 사내이사 권익기 사내이사 이덕원 사외이사 안영규 사외이사 최홍식 사외이사 강혜미 사외이사 이대웅 감사 원영재 |

- | - |

| 2023년 10월 31일 | 임시주총 | 사외이사 최윤정 | - | - |

| 2024년 03월 28일 | 정기주총 | - | 대표이사 황응연 사내이사 권익기 사내이사 이덕원 사외이사 안영규 사외이사 최홍식 사외이사 이대웅 감사 원영재 |

- |

| 2025년 03월 31일 | 정기주총 | 사내이사 양영학 | - | 사내이사 이덕원 사외이사 이대웅 |

다. 경영진의 중요한 변동(대표이사를 포함한 1/3이상 변동)

| 일자 | 구분 | 직위 | 성명 |

| 2015.03.13 | 취임 | 감사 | 김범남 |

| 2015.03.09 | 사임 | 사외이사 | 안드레아스바우먼 |

| 2015.03.24 | 사임 | 사내이사 | 박양근 |

| 2015.03.31 | 해임 | 감사 | 전영복 |

| 2016.03.30 | 취임 | 사내이사 | 안태훈 |

| 퇴임 | 사내이사 | 유동환 | |

| 2016.04.06 | 퇴임 | 사외이사 | 배선한 |

| 2016.04.27 | 사임 | 사내이사 | 안태훈 |

| 2016.04.28 | 취임 | 대표이사(각자 대표이사) | 강정환 |

| 2016.10.18 | 사임 | 대표이사 및 사내이사 | 강정환 |

| 2018.02.19 | 사임 | 대표이사 | 유희열 |

| 사임 | 사외이사 | 서보욱 | |

| 사임 | 사외이사 | 정태석 | |

| 사임 | 감사 | 김범남 | |

| 취임 | 대표이사 | 유석우 | |

| 취임 | 사내이사 | 윤호식 | |

| 취임 | 사내이사 | 김용재 | |

| 취임 | 사외이사 | 임선애 | |

| 취임 | 감사 | 윤형주 | |

| 2018.03.01 | 사임 | 사외이사 | 이정 |

| 2018.03.07 | 사임 | 사내이사 | 유희열 |

| 2019.03.29 | 취임 | 사내이사 | 김종호 |

| 취임 | 사내이사 | 김형우 | |

| 취임 | 사내이사 | 최승민 | |

| 취임 | 사외이사 | 박창한 | |

| 취임 | 사외이사 | 장재영 | |

| 취임 | 사외이사 | 정성화 | |

| 취임 | 사외이사 | 이창현 | |

| 취임 | 감사 | 윤종간 | |

| 사임 | 사외이사 | 임선애 | |

| 사임 | 감사 | 윤형주 | |

| 2019.04.15 | 사임 | 사내이사 | 김용재 |

| 사임 | 사내이사 | 윤호식 | |

| 2019.07.24 | 취임 | 지배인 | 박양근 |

| 2020.01.09 | 사임 | 지배인 | 박양근 |

| 취임 | 지배인 | 손오동 | |

| 2020.02.04 | 사임 | 지배인 | 손오동 |

| 사임 | 대표이사 | 유석우 | |

| 해임 | 사내이사 | 김종호 | |

| 해임 | 사내이사 | 김형우 | |

| 사임 | 사내이사 | 최승민 | |

| 취임 | 대표이사 | 손오동 | |

| 취임 | 감사 | 홍주완 | |

| 2020.03.30 | 취임 | 사내이사 | 김정태 |

| 취임 | 사내이사 | 강상범 | |

| 2021.07.08 | 사임 | 대표이사 | 손오동 |

| 사임 | 사내이사 | 김정태 | |

| 사임 | 사내이사 | 강상범 | |

| 사임 | 사외이사 | 박창한 | |

| 사임 | 사외이사 | 장재영 | |

| 사임 | 사외이사 | 정성화 | |

| 사임 | 사외이사 | 이창현 | |

| 취임 | 대표이사 | 황응연 | |

| 취임 | 사내이사 | 권익기 | |

| 취임 | 사내이사 | 이덕원 | |

| 취임 | 사외이사 | 안영규 | |

| 취임 | 사외이사 | 최홍식 | |

| 취임 | 사외이사 | 강혜미 | |

| 취임 | 사외이사 | 이대웅 | |

| 취임 | 감사 | 원영재 | |

| 2023.08.30 | 사임 | 사외이사 | 강혜미 |

| 2023.10.31 | 취임 | 사외이사 | 최윤정 |

| 2024.03.28 | 사임 | 대표이사 | 황응연 |

| 사임 | 사내이사 | 권익기 | |

| 사임 | 사내이사 | 이덕원 | |

| 사임 | 사외이사 | 안영규 | |

| 사임 | 사외이사 | 최홍식 | |

| 사임 | 사외이사 | 이대웅 | |

| 사임 | 감사 | 원영재 | |

| 취임 | 대표이사 | 황응연 | |

| 취임 | 사내이사 | 권익기 | |

| 취임 | 사내이사 | 이덕원 | |

| 취임 | 사외이사 | 안영규 | |

| 취임 | 사외이사 | 최홍식 | |

| 취임 | 사외이사 | 이대웅 | |

| 취임 | 감사 | 원영재 | |

| 2025.03.31 | 사임 | 사내이사 | 이덕원 |

| 사임 | 사외이사 | 이대웅 | |

| 취임 | 사내이사 | 양영학 |

주) 위 변동 사항은 보고서 제출일 기준입니다.

라. 최대주주의 변동 (2025년 3월 31일 기준)

| 일자 | 변동내역 |

| 1999.06.30 | 서재영, 탁성두, 신송도, 박종두 → 광은창업투자주식회사 |

| 1999.12.17 | 광은창업투자주식회사 → 권정숙 |

| 2003.03.03 | 권정숙 → 채해성 |

| 2003.12.12 | 채해성 → 유동환 |

| 2018.02.19 | 유동환 → 파인투자조합 |

| 2018.03.08 | 파인투자조합 → (주)얼라이컴퍼니 |

| 2019.12.24 | (주)얼라이컴퍼니 → (주)우성코퍼레이션 |

| 2021.07.05 | (주)우성코퍼레이션 → (주)이브이첨단소재 |

| 2022.12.28 | (주)이브이첨단소재 → (주)제이앤에쿼티파트너스 |

| 2023.01.03 | (주)제이앤에쿼티파트너스 → (주)이브이첨단소재 |

마. 상호의 변경

| 일자 | 내용 | 비고 |

| 1999.04.02 | 주식회사 대가 설립 | - |

| 2002.04.17 | 주식회사 마스텍으로 상호 변경 | - |

| 2009.12.30 | 주식회사 세화아이엠씨로 상호 변경 | - |

| 2014.03.27 | 주식회사 세화아이엠씨(SAEHWA IMC Co.,Ltd.)로 상호 변경 | - |

| 2021.07.08 | 주식회사 다이나믹디자인으로 상호 변경 | - |

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나

현재 진행 중인 경우 그 내용과 결과

당사는 보고서 제출일 기준 해당사항이 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

| 일자 | 내용 |

| 2002.04.15 |

- 대가를 합병회사로 마스텍을 합병 후 상호명을 마스텍으로 함 ① 합병 목적: 경영 효율성 향상 ② 합병 방법: 흡수합병 |

| 2009.12.30 |

- 마스텍을 합병회사로 세화기계를 흡수합병 후 상호명을 세화아이엠씨로 함 ① 합병 목적: 경영효율성 향상을 통한 기업가치 증대 ② 합병 방법: 흡수합병 |

| 2014.10.07 |

- 세화아이엠씨를 합병회사로 세모엔지니어링을 흡수합병 후 ① 합병 목적: 경영효율성 향상을 통한 기업가치 증대 ② 합병 방법: 흡수합병 |

| 2019.02.28 |

- 종속회사인 Quality Mold Inc로 New Casting Inc, Universal Tire Molds, ② 합병 방법: 흡수합병 |

| 2020.12.15 | - 종속회사인 세한(천진)모구유한공사의 천진신한모구유한공사 흡수합병 철회 - 합병철회 사유: 2016년 9월 29일 이사회결의를 통해 종속법인의 통합으로 사업경쟁력 강화, MOLD TBM 사업간 시너지 제고 및 신사업 역량 증대를 도모하고자 천진신한모구유한공사와의 합병 절차를 진행하여, 중국 천진 지방세무국의 심사까지 완료 하였으나, 공상국의 합병불허 등 장기간 지연으로 인한 합병철회 |

| 2021.03.10 (20.12.31) 정정공시 |

- AMC Holdings, LLC의 100% 자회사인QM Holdings Inc 를 QM Holdings Inc의 100% ② 합병 방법: 흡수합병 |

| 2021.10.07 (이사회 결의) |

- AMC Holdings, LLC의 100% 자회사인 SAEHWAIMC NA 보유 QM MEXICO SA DE SV ② 인수 방법: 상속세 및 증여세법상 주식가치평가 보고서 기준 가격 인수 |

아. 회사의 업종 또는 주된 사업의 변화

자세한 사항은 'II.사업의 내용'을 참조하시기 바랍니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생 내용

| 일자 | 내용 | 비고 |

| 1981.04.17 | 트라이선기계 설립 | - |

| 1988.05 | 세화기계 상호변경 | 트라이선기계 → 세화기계 |

| 1991.03.25 | 대본 설립 | - |

| 1999.04.02 | 대가 설립 | - |

| 2000.03.08 | 마스텍 설립 | - |

| 2002.04.15 | [1차 합병] 대가, 마스텍 | 합병회사: 대가 / 피합병회사: 마스텍 |

| 마스텍 상호변경 | 대가 → 마스텍 | |

| 2007.01.15 | 세모엔지니어링 인수 | 설립일: 1990년 01월 01일 |

| 2009.01.30 | [2차 합병]세화기계, 대본, 세모엔지니어링 |

합병회사: 세화기계 피합병회사: 대본, 세모엔지니어링 합병 목적: 경영효율성 향상을 통한 기업가치 증대 |

| 2009.12.30 | [3차합병]마스텍, 세화기계 | 합병회사: 마스텍 / 피합병회사: 세화기계 |

| 2009.12.30 | 세화아이엠씨 상호변경 | 마스텍 → 세화아이엠씨 |

| 2012.12.26 | 세모엔지니어링, 위즈국제물류 인수 | 인수목적: 지배구조 개선 |

| 2012.12.31 | 에스에이치아이 인수 | 인수목적: 지배구조 개선 |

| 2014.01.01 | 남경자동화의 남경세한모구로 합병 | 합병목적: 남경자동화의 업무 및 영업활동축소로 인해 남경세한모구로 합병 |

| 2014.04.11 | 세화아이엠씨 상호변경 | 세화아이엠씨 → 세화아이엠씨(SAEHWA IMC.CO.,LTD) |

| 2014.10.07 | 세모엔지니어링 합병 | 합병목적: 경영효율성 향상을 통한 기업 가치 증대 |

| 2016.02.22 | 큐브테크 지분취득 | 지분취득목적: 비용 효과성 및 생산효율성 증대 |

| 2016.06.01 | 위즈국제물류 지분처분 | 처분목적: 해운산업 침체에 따른 수익성 악화 |

| 2016.12.31 | Sumter Mold Service 청산 | 청산목적: 수익성 악화 |

| 2017.01.04 | - EMTPUCHOV S.R.O : QM HOLDINGS INC → SAEHWA S.R.L - KALLUGA MOLD SERVICE : AMC HOLDINGS → SAEHWA S.R.L |

지분인수목적: 관리, 운영 효율화를 통한 가격 경쟁력 확보 및 해외시장 개척 |

| 2017.06.12 | 천진세한 북진공장 매각 | 천진신한 흡수합병 진행에 따른 유휴자산 처분 |

| 2017.12.01 | 키스톤금융산업 제1호 사모투자합자회사 지분취득 | 지분취득목적: 사모집합투자기구의 유한책임사원으로 참여함으로써 투자수익 획득 |

| 2018.03.05 | (주)디아젠 지분취득 | 지분취득목적: 사업다각화를 위한 신규사업 진출 |

| 2018.08.21 | 키스톤금융산업 제1호 사모투자합자회사 지분처분 결정 | 재무구조 개선 및 현금 유동성 확보를 위한 매도가능증권 처분 |

| 2018.08.28 | (주)디아젠 지분처분 결정 | 회사 경영 환경 변화에 따른 주력 사업 매진 및 신규 사업 진출 보류, 현금 유동성 확보 |

| 2018.12.07 | 채권은행자율협의회 구성 및 운영을 통한 공동관리 결정 | 경영정상화을 위한 채권금융기관공동관리절차 진행 |

| 2019.01.31 | 제2차 채권은행자율협의회 협의 | 경영정상화을 위한 채권금융기관공동관리 2차 협의 진행 |

| 2019.02.28 | New Casting Inc, Universal Tire Molds, QM Tool & Die Inc → Quality Mold Inc 합병 |

합병목적: 업무 및 영업 활동 축소 |

| 2019.02.28 | Quality Mold Inc 상호변경 | Quality Mold Inc → Saehwa IMC NA, INC |

| 2019.10.24 | 베트남법인 매각 | 경영정상화의 일환으로 부실 해외법인의 추가 손실 예방을 위한 법인 처분 |

| 2019.12.30 | 제4차 채권은행자율협의회 협의 | 채권행사 유예 기간 변경 |

| 2020.02.13 | 미국법인 UTM Real Estate LLC 소유자산 매각 | 미국법인 통합 및 구조조정에 따른 효율적 법인 운영을 위한 자산 처분 |

| 2020.03.18 | 제5차 채권은행자율협의회 협의 | 외부자본유치를 위한 계약 체결 승인 외 |

| 2020.04.21 | 채권은행자율협의회(금융기관 차입금 연장) | 주채권은행 권한에 따라 '20년 6월 30일 까지 금융기관 채권행사 연장 |

| 2020.06.22 | 채권은행자율협의회(금융기관 차입금 연장) | 주채권은행 권한에 따라 '20년 7월 31일 까지 금융기관 채권행사 연장 |

| 2020.07.15 | 세화아이엠씨 하남공장 매각 | 경영정상화를 위한 비영업용 부동산 처분 |

| 2020.07.20 | 주주배정 유상증자 | 재무구조 개선을 위한 주주배정유상증자 진행 |

| 2020.07.27 | 채권금융기관 공동관리절차 해제 | 채권금융기관협의회 결의에 따라 22년 7월 31일까지 채권 행사 유예 |

| 2020.11.12 | 주주배정 유상증자 청약 완료 | - |

| 2020.12.15 | 종속회사인 세한(천진)모구유한공사의 천진신한모구유한공사 흡수합병 철회 | - |

| 2021.03.10 | AMC Holdings, LLC의 100% 자회사인QM Holdings Inc 를 QM Holdings Inc의 100% 자회사인 SAEHWAIMC NA가 역합병 | QM 자산 매각에 따른 사실상 영업중단, 이에 따라 실제 영업중인 SAEHWAIMC NA가 역합병 진행 |

| 2021.07.08 | (주)다이나믹디자인으로 상호변경 | (주)세화아이엠씨 → (주)다이나믹디자인 |

| 2021.10.07 | AMC Holdings, LLC의 100% 자회사인 SAEHWAIMC NA가 보유한 QM MEXICO 보유지분(99%) 인수 | 해외법인 경영구조 변경 |

| 2021.10.25 | 영암관광개발(주) 주식 매각 | 재무건전성 및 자금유동성 확보, 소(訴) 비용 절감, 재무결산의 용이함 확보 |

| 2021.10.29 | 천안소재 공장 및 기계장치 양수 | 기 임대로 이용중인 해당 공장 및 기계장치를 인수 함에 따라 임대료 비용 감소, 안정적 생산기지의 영업 효과 기대, 부동산 자산가치 상승 기대 |

| 2021.11.08 | 중국법인 천진세한(자회사) 자산 매각 | 비영업 법인 자산 매각, 이를 통한 천진세한 차입금 상환 |

| 2021.11.10 | 다이나믹디자인 첨단공장(1034)번지 매각 | 자금 유동성 확보 및 물적자산 효율화를 통한 원가개선 |

| 2021.12.13 | 다이나믹벤처스 출자 | 신규사업진출(자회사 설립을 통한 사업의 다각화 및 수익창출) |

| 2022.05.21 | 다이나믹디자인 인도네시아 법인(PT. DYNAMICDESIGN INDONESIA) 설립 | 글로벌 CAPA 증대 및 COST 경쟁력 확보를 위한 인도네시아 법인 설립 |

| 2022.09.29 | 중국법인 남경세한 청산 | 효율적 법인 운영을 위한 비 영업법인 청산 |

| 2022.09.30 | 중국법인 천진신한 청산 | 효율적 법인 운영을 위한 비 영업법인 청산 |

| 2022.09.30 | 다이나믹디자인 인도네시아 법인(PT. DYNAMICDESIGN INDONESIA) 토지매입 | 인도네시아에서의 주요 생산 거점 확보 |

| 2022.12.12 | 사업목적 추가(광물개발 산업) | 사업다각화 목적, 매출 확대 및 이익창출 |

| 2023.03.27 | 사업목적 추가(LED 사업) | 전장사업 진출 검토, 매출 확대 및 이익창출 |

| 2024.04.02 | 슬로바키아 법인 EMT Puchov s.r.o 매각 | 지속적인 영업손실, 미래 사업의 불투명성 |

| 2024.05.28 | 중국법인 천진세한 청산 | 효율적 법인 운영을 위한 비 영업법인 청산 |

| 2024.09.26 | 무상증자(자본 전입) | 유통주식수 확대 및 주주가치 제고를 위한 준비금 자본전입(무상증자) |

주) 보고서 제출일 기준으로 중요 사항을 기재하였습니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 | 26기 (2024년말) |

25기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 34,581,687 | 34,581,687 | 17,301,093 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 17,290,843,500 | 17,290,843,500 | 8,650,546,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 17,290,843,500 | 17,290,843,500 | 8,650,546,500 |

나. 증자(감자) 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주,원) |

| 주식발행 (감소)일자 |

발행 (감소)형태 |

발행(감소)한 주식의 내용 | ||||

| 주식의 종류 | 수량 | 주당 액면가액 |

주당발행 (감소)가액 |

비고 | ||

| 2010.02.13 | 유상증자(주주배정) | 보통주식 | 427,243 | 10,000 | 10,000 | - |

| 2010.02.13 | 유상증자(주주배정) | 우선주식 | 11,760 | 10,000 | 10,000 | - |

| 2010.08.15 | 유상감자 | 보통주식 | 105,716 | 10,000 | - | - |

| 2011.07.09 | 주식분할 | 보통주식 | 9,387,440 | 500 | 500 | - |

| 2011.07.09 | 주식분할 | 우선주식 | 235,200 | 500 | 500 | - |

| 2011.12.16 | 전환권행사 | 보통주식 | 505,600 | 500 | 12,500 | - |

| 2012.12.14 | 전환권행사 | 보통주식 | 235,200 | 500 | 12,500 | - |

| 2013.04.25 | 전환권행사 | 보통주식 | 547,200 | 500 | 12,500 | - |

| 2015.03.19 | 유상증자(일반공모) | 보통주식 | 660,000 | 500 | 16,300 | - |

| 2015.03.31 | 전환권행사 | 보통주식 | 547,200 | 500 | 12,500 | - |

| 2017.12.20 | 무상증자 | 보통주식 | 16,168,076 | 500 | - | - |

| 2018.02.22 | 유상증자(제3자배정) | 보통주식 | 1,351,351 | 500 | 2,960 | - |

| 2020.02.11 | 유상증자(제3자배정) | 보통주식 | 5,800,000 | 500 | 500 | - |

| 2020.03.13 | 유상증자(제3자배정) | 보통주식 | 24,200,000 | 500 | 500 | - |

| 2020.04.16 | 전환권행사 | 보통주식 | 1,894,103 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.17 | 전환권행사 | 보통주식 | 91,743 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.20 | 전환권행사 | 보통주식 | 864,602 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.21 | 전환권행사 | 보통주식 | 59,241 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.23 | 전환권행사 | 보통주식 | 506,434 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.24 | 전환권행사 | 보통주식 | 1,493,345 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.27 | 전환권행사 | 보통주식 | 366,972 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.04.29 | 전환권행사 | 보통주식 | 242,727 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.04 | 전환권행사 | 보통주식 | 1,009,174 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.06 | 전환권행사 | 보통주식 | 59,241 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.07 | 전환권행사 | 보통주식 | 5,573,283 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.08 | 전환권행사 | 보통주식 | 2,018,348 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.11 | 전환권행사 | 보통주식 | 59,241 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.12 | 전환권행사 | 보통주식 | 3,883,212 | 500 | - | 3회차 전환가액: 1,090 4회차 전환가액: 1,688 |

| 2020.05.26 | 유상증자(제3자배정) | 보통주식 | 1,999,980 | 500 | 500 | - |

| 2020.05.26 | 전환권행사 | 보통주식 | 1,067,731 | 500 | 1,063 | 3회차 전환사채 |

| 2020.05.27 | 전환권행사 | 보통주식 | 503,290 | 500 | 1,063 | 3회차 전환사채 |

| 2020.07.29 | 전환권행사 | 보통주식 | 317,208 | 500 | 1,261 | 4회차 전환사채 |

| 2020.11.13 | 유상증자(주주배정) | 보통주식 | 70,000,000 | 500 | 563 | - |

| 2021.01.21 | 전환권행사 | 보통주식 | 802,792 | 500 | 573 | 4회차 전환사채 |

| 2021.01.22 | 전환권행사 | 보통주식 | 5,235,601 | 500 | 573 | 4회차 전환사채 |

| 2021.08.09 | 전환권행사 | 보통주식 | 681,431 | 500 | 587 | 3회차 전환사채 |

| 2022.04.16 | 무상감자 | 보통주식 | (153,012,938) | 500 | - | - |

| 2022.08.22 | 전환권행사 | 보통주식 | 859,291 | 500 | 4,655 | 6회차 전환사채 |

| 2022.08.26 | 전환권행사 | 보통주식 | 21,482 | 500 | 4,655 | 6회차 전환사채 |

| 2022.08.26 | 유상증자(주주배정) | 보통주식 | 296,296 | 500 | 3,375 | - |

| 2022.09.14 | 전환권행사 | 보통주식 | 148,147 | 500 | 3,375 | 6회차 전환사채 |

| 2022.09.29 | 전환권행사 | 보통주식 | 444,444 | 500 | 3,375 | 6회차 전환사채 |

| 2022.10.07 | 전환권행사 | 보통주식 | 401,478 | 500 | 3,375 | 6회차 전환사채 |

| 2022.10.07 | 전환권행사 | 보통주식 | 247,108 | 500 | 3,375 | 6회차 전환사채 |

| 2022.10.24 | 전환권행사 | 보통주식 | 148,147 | 500 | 3,375 | 6회차 전환사채 |

| 2022.10.27 | 전환권행사 | 보통주식 | 47,406 | 500 | 3,375 | 6회차 전환사채 |

| 2022.11.01 | 전환권행사 | 보통주식 | 100,740 | 500 | 3,375 | 6회차 전환사채 |

| 2022.11.01 | 전환권행사 | 보통주식 | 1,288,888 | 500 | 3,375 | 5회차 전환사채 |

| 2022.11.01 | 전환권행사 | 보통주식 | 637,031 | 500 | 3,375 | 5회차 전환사채 |

| 2022.11.04 | 전환권행사 | 보통주식 | 24,296 | 500 | 3,375 | 6회차 전환사채 |

| 2022.11.28 | 전환권행사 | 보통주식 | 1,481,475 | 500 | 3,375 | 6회차 전환사채 |

| 2022.11.29 | 전환권행사 | 보통주식 | 296,296 | 500 | 3,375 | 6회차 전환사채 |

| 2022.12.05 | 전환권행사 | 보통주식 | 148,148 | 500 | 3,375 | 5회차 전환사채 |

| 2022.12.05 | 전환권행사 | 보통주식 | 296,294 | 500 | 3,375 | 6회차 전환사채 |

| 2022.12.12 | 전환권행사 | 보통주식 | 444,444 | 500 | 3,375 | 5회차 전환사채 |

| 2022.12.14 | 전환권행사 | 보통주식 | 1,333,333 | 500 | 3,375 | 5회차 전환사채 |

| 2023.04.03 | 전환권행사 | 보통주식 | 27,703 | 500 | 3,375 | 6회차 전환사채 |

| 2023.04.04 | 전환권행사 | 보통주식 | 69,257 | 500 | 3,375 | 6회차 전환사채 |

| 2023.04.05 | 전환권행사 | 보통주식 | 69,258 | 500 | 3,375 | 6회차 전환사채 |

| 2023.04.07 | 전환권행사 | 보통주식 | 12,592 | 500 | 3,375 | 6회차 전환사채 |

| 2023.04.12 | 전환권행사 | 보통주식 | 7,555 | 500 | 3,375 | 6회차 전환사채 |

| 2023.04.13 | 전환권행사 | 보통주식 | 2,962,962 | 500 | 3,375 | 7회차 전환사채 |

| 2023.09.12 | 유상증자(제3자배정) | 보통주식 | 210,714 | 500 | 4,741 | - |

| 2024.09.26 | 무상증자(자본 전입) | 보통주식 | 17,280,594 | 500 | - | - |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 1,000,000,000 | - | 1,000,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 187,700,341 | 235,200 | 187,935,541 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 153,118,654 | 235,200 | 153,353,854 | - | |

| 1. 감자 | 153,118,654 | - | 153,118,654 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 235,200 | 235,200 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 34,581,687 | - | 34,581,687 | - | |

| Ⅴ. 자기주식수 | 20,499 | - | 20,499 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 34,561,188 | - | 34,561,188 | - | |

| Ⅶ. 자기주식 보유비율 | 0.06 | - | 0.06 | - | |

나. 자기주식 취득 및 처분 현황

- 해당사항없음

다. 자기주식 직접 취득 ·처분 이행 현황

- 해당사항없음

라. 자기주식 신탁계약 체결 ·해지 이행현황

- 해당사항없음

마. 보통주 외의 주식

- 해당사항없음

5. 정관에 관한 사항

가. 정관 이력

1) 정관의 최근 개정일

| 당사는 2023년 제 1회 임시주주총회(2023년 10월 31일 개최)에서 아래와 같이 정관 변경 안건이 승인된 바 있습니다. |

| 변경전 내용 | 변경후 내용 | 변경의 목적 |

|

제2조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1) 자동차타이어 제조기계류 및 금형류의 제작 가공 수리업 2) 자동차타이어 제조기계주물 및 기타 주물류의 제작 및 가공 수리업 3) 자동차부품의 제조 가공 수리업 4) 고철 및 폐기물수집 및 판매업 5) 고무제품 제조판매업 6) 기계부품의 제조가공 및 수리업 7) 목제품 제작 및 판매업 8) 기계 및 기계부품 제조업 9) 기계 설계업 10) 마스크 등 의약외품 제조, 판매업 11) 정보통신 관련사업 12) 배터리 셀(CELL), 배터리 팩(PACK)의 수입, 개발, 제조 및 매매 13) 배터리 소재의 수입, 개발, 제조 및 매매 14) 배터리 가치평가 및 인증과 관련된 일체의 사업 15) 중고 배터리 거래 중개업 16) 전기차 및 전기차 배터리의 리스 관련 사업 17) 전력저장용 설비 및 관련 제품의 제조, 설치 및 매매 18) 국내외 부동산 매매, 투자, 건설, 공사, 임대, 분양, 시행 및 용역업 19) 국내외 상장주식 또는 기타 법인의 지분 및 채권(CB, BW등)에 대한 투자 및 공동사업 20) 운수업, 창고업, 운송주선업, 물류배송센터 운영업 21) 일반 및 냉장 창고업 22) 제3자 물류 배송보관 유통업 23) 각 사업의 수행에 따른 건설업 24) 각 사업 수행에 필요한 부동산의 취득, 관리, 개량, 개발 및 처분업 25) 각호의 사업 관련 기술이전사업 및 기술료 수익사업 26) 각호의 사업관련 도 ·소매업 27) 각호의 사업관련 통신판매업 28) 각호의 사업관련 기타 통신판매업 29) 각호의 사업관련 무역업 및 수출입업 30) 각호와 관련된 서비스, 상품, 부품 및 완제품 수출입업 31) 국내외 자원개발 및 판매업 32) 비철금속 광업 33) 비철금속의 제조 및 판매업 34) 니켈금속 및 니켈합금의 제련 및 판매업 35) 니켈 관련 제품의 중개 및 판매업 36) 전자제품 및 부품 제조업 37) 광 반도체 소자 제조업 38) 전자제품 및 부품 도매업 39) 전장부품 제조업 40) 무형재산 임대업 각호에 관련된 부대사업일체 |

제2조 (목적) 회사는 다음의 사업을 영위함을 목적으로 한다. 1) 자동차타이어 제조기계류 및 금형류의 제작 가공 수리업 2)자동차타이어 제조기계주물 및 기타 주물류의 제작 및 가공 수리업 3) 자동차부품의 제조 가공 수리업 4) 고철 및 폐기물수집 및 판매업 5) 고무제품 제조판매업 6) 기계부품의 제조가공 및 수리업 7) 목제품 제작 및 판매업 8) 기계 및 기계부품 제조업 9) 기계 설계업 10) 마스크 등 의약외품 제조, 판매업 <삭제> 11) 정보통신 관련사업 <삭제> 10) 배터리 셀(CELL), 배터리 팩(PACK)의 수입, 개발, 제조 및 매매 11) 배터리 소재의 수입, 개발, 제조 및 매매 12) 배터리 가치평가 및 인증과 관련된 일체의 사업 13) 중고 배터리 거래 중개업 14) 전기차 및 전기차 배터리의 리스 관련 사업 15) 전력저장용 설비 및 관련 제품의 제조, 설치 및 매매 16) 국내외 부동산 매매, 투자, 건설, 공사, 임대, 분양, 시행 및 용역업 17) 국내외 상장주식 또는 기타 법인의 지분 및 채권(CB, BW등)에 대한 투자 및 공동사업 20) 운수업, 창고업, 운송주선업, 물류배송센터 운영업 <삭제> 19) 각호의 사업 관련 기술이전사업 및 기술료 수익사업 20) 각호의 사업관련 도 ·소매업 21) 각호의 사업관련 통신판매업 22) 각호의 사업관련 기타 통신판매업 23) 각호의 사업관련 무역업 및 수출입업 24) 각호와 관련된 서비스, 상품, 부품 및 완제품 수출입업 25) 국내외 자원개발 및 판매업 26) 비철금속 광업 27) 비철금속의 제조 및 판매업 28) 니켈금속 및 니켈합금의 제련 및 판매업 29) 니켈 관련 제품의 중개 및 판매업 36) 전자제품 및 부품 제조업 <삭제> 31) 각호에 관련된 부대사업일체 |

불필요한 사업목적 삭제 - 마스크사업관련 목적사항 삭제(제2조 10항~11항) - 물류센터관련 목적사항 삭제(제2조 20항~23항) - LED사업관련 목적사항 |

| 부 칙 <신 설> |

부 칙 개정 정관은 2023년 제1회차 임시주주총회에서 결의한 날로부터 시행한다. |

- |

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 31일 | 정기주총 | - 항바이러스 물질 관련 사업목적 추가 - 전자증권 도입에 따른 조문 정비 |

사업다각화 목적 전자증권법 시행 |

| 2021년 07월 08일 | 임시주총 | - 상호 변경 - 전기자동차 사업 관련 목적 추가 - 미영위 사업목적 삭제 |

기업이미지제고 사업다각화 목적 불필요한 사업목적 삭제 |

| 2022년 03월 31일 | 정기주총 | - 물류센터 사업 관련 목적 추가 | 사업다각화 목적 |

| 2022년 12월 12일 | 임시주총 | - 자원개발 및 광물사업 관련 목적 추가 | 사업다각화 목적 |

| 2023년 03월 27일 | 정기주총 | - LED 사업 관련 목적 추가 | 사업다각화 목적 |

| 2023년 10월 31일 | 임시주총 |

- 마스크사업관련 목적사항 삭제 - LED사업관련 목적사항 삭제 |

불필요한 사업목적 삭제 경영상 추진 불가 사업에 대한 사업목적 정비 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자동차타이어 제조기계류 및 금형류의 제작 가공 수리업 | 영위 |

| 2 | 자동차타이어 제조기계주물 및 기타 주물류의 제작 및 가공 수리업 | 영위 |

| 3 | 자동차부품의 제조 가공 수리업 | 영위 |

| 4 | 고철 및 폐기물수집 및 판매업 | 영위 |

| 5 | 고무제품 제조판매업 | 영위 |

| 6 | 기계부품의 제조가공 및 수리업 | 영위 |

| 7 | 기계 설계업 | 영위 |

| 8 | 목제품 제작 및 판매업 | 영위 |

| 9 | 기계 및 기계부품 제조업 | 영위 |

| 10 | 베터리 셀(CELL), 베터리 팩(PACK)의 수입, 개발 제조 및 매매 | 미영위 |

| 11 | 배터리 소재의 수입, 개발 제조 및 매매 | 미영위 |

| 12 | 배터리 가치평가 및 인증과 관련된 일체의 사업 | 미영위 |

| 13 | 중고 배터리 거래 중개업 | 미영위 |

| 14 | 전기차 및 전기차 배터리의 리스 관련사업 | 미영위 |

| 15 | 전력저장용 설비 및 관련 제품의 제조, 설치 및 매매 | 미영위 |

| 16 | 국, 내외 부동산 매매, 투자, 건설, 공사, 임대, 분양, 시행 및 용역업 | 영위 |

| 17 | 국, 내외 상장주식 또는 기타 법인의 지분 및 채권(CB,BW등)에 대한 투자 및 공동사업 | 영위 |

| 18 | 각 호의 사업 관련 기술이전사업 및 기술료 수익사업 | 영위 |

| 19 | 각호의 사업관련 도, 소매업 | 미영위 |

| 20 | 각호의 사업관련 통신판매업 | 미영위 |

| 21 | 각호의 사업관련 기타 통신 판매업 | 미영위 |

| 22 | 각호의 사업관련 무역업 및 수출일업 | 영위 |

| 23 | 각호와 관련된 서비스, 상품 부품 및 완제품 수출입업 | 영위 |

| 24 | 각 사업 수행에 필요한 부동산의 취득, 관리, 개량, 개발 및 처분업 | 미영위 |

| 25 | 국내외 자원개발 및 판매업 | 영위 |

| 26 | 비철금속 광업 | 영위 |

| 27 | 비철금속의 제조 및 판매업 | 영위 |

| 28 | 니켈금속 및 니켈합금의 제련 및 판매업 | 영위 |

| 29 | 니켈관련 제품의 중개 및 판매업 | 영위 |

| 30 | 무형재산 임대업 | 영위 |

| 31 | 각 호에 관련된 부대사업일체 | 영위 |

주) 상기 사업영위 여부는 보고대상 법인외 대상회사의 자회사 및 손자회사 등 종속법인의 사업영위를 포함하여 작성되었습니다.

라. 정관상 사업목적 변경 내용

- 공시대상기간중 정관의 변경 사항은 없습니다.

마. 정관상 사업목적 추가 현황표

- 공시대상기간중 정관상 사업목적 추가 사항은 없습니다.

II. 사업의 내용

1. 사업의 개요

가. 사업부문 개요

당사와 연결 종속회사는 (1) 타이어 금형, (2) 타이어 금형 관련 주요 자재(3D 신터링 사이프 등)의 사업 부문을 주요 사업으로 운영하고 있습니다.

1) 타이어 금형 부문

타이어 금형은 타이어 생산공정 중 가류 공정에 필요한 소모품으로써, 그린 타이어(민무늬 타이어라 불리는 원형 타이어)에 타이어 패턴 디자인, 무늬, 고객사 로고 등을구현하기 위한 소모품입니다. 아울러 타이어 금형은 타이어의 성능(타이어 유형별 기능 구현) 및 상품성을 부여하는 중요한 소모품으로 그 일체의 부속 금형을 의미하며, 완성 타이어를 만들기 위한 타이어 제조설비 중 중요한 소모품입니다.

2) 타이어 금형 관련 주요 자재(3D 신터링 사이프 등)의 사업 부문

기존 타이어 금형 관련 주요 부자재인 사이프는 특히 복잡한 형상과 제조 과정을 필수로 하는 3D 신터링 사이프로 그 수요가 증가하는 추세입니다. 특히 겨울용 타이어 및 사계절용 타이어를 포함 UHP 타이어에 필수적으로 필요로 되는 신터링 사이프의자체 수급을 위해 당사는 최신 기술이 접목된 금속 파우더 전용 산업용 3D 프린터를 개발 운용하고 있습니다. 이러한 장비의 운용을 통해 고객사 니즈(Needs)에 대한 대응에 만전을 기하고 있습니다. 아울러 향후 신터링(Sintering & Additive manufacturing) 제조 기법을 활용한 신사업으로의 확장도 꾀하고 있습니다.

나. 산업의 특성

|

|

산업구조 |

타이어 제조설비는 원재료인 고무(합성고무 및 천연고무 등)에서 완제품인 타이어를생산하는 공정인 배합, 정련, 압연, 압출, 성형, 가류 등의 공정 전반에 필요한 기계설비를 일컫습니다. 타이어 금형은 상기 타이어 생산 공정 중 가류 공정에 필요한 소모품으로써, 그린 타이어(민무늬 타이어)라 불리는 원형 타이어에 지면과의 접촉면에 새겨지는 패턴을 표현하는 트레드와 무늬(데코), 고객사 로고 등이 구현되는 사이드월 플레이트 등으로 구현되는 소모품으로 타이어의 성능(타이어 유형별 기능 구현) 및 상품성을 부여하는 일체의 금형을 말합니다. 이러한 타이어 금형 및 타이어 제조설비 산업은 다음과 같은 특징을 갖고 있습니다.

첫째, 타이어 금형과 타이어 제조설비 산업은 타이어 산업 및 자동차 산업과 밀접한 연관성을 갖습니다. 자동차의 생산량은 소비자 기호의 빠른 변화에 따른 디자인 및 신제품 개발 주기에 따라 생산량이 증가하고 있으며, 더불어 자동차 소비패턴의 변화즉 렌트 등을 포함 모바일 플랫폼에 기반한 프리미엄 여객 서비스 및 관련 Fleet 등의증가 및 차량 리스산업의 확대, Un-tact 등의 트렌드에 기반한 다양한 배달, 배송 등에 따른 로지스틱 관련 Fleet 수요의 증가에 따라서도 생산량이 증가하고 있습니다. 이러한 자동차 생산량의 증가에 맞춰 타이어 생산량도 함께 증가되고 있습니다.

또한 소비자들의 안정욕구가 증가됨에 따라 타이어 교체주기의 빠른 변화로 타이어 소비량이 늘어나고 있습니다. 자동차 생산량의 증가와 함께, 글로벌 자동차 산업의 주요 트렌드로 주요 글로벌 Toptier 완성차 제조사들의 전기차(EV) 및 수소차 생산 제조 비중이 증가하고 있습니다. 이러한 트렌드는 내연기관차량 비교할 때, 차량 개발 기간의 단축, 이에 따른 OE 용 타이어 개발 기간의 단축이 요구되고 있고 이에 기반 타이어 몰드 관련 개발 기간에도 많은 영향을 줄 것으로 예상됩니다.

이러한 자동차 산업 전반에서의 트렌드는 향후 타이어 몰드 분야에 있어서 기존 OE용 타이어 대응 경험 및 대응 기술, 해당 장비 투자에 대한 재무 건전성이 확보된 몰드 제조사에 다소의 긍정적인 영향 요인으로 기대됩니다.

둘째, 타이어 금형과 타이어 제조설비는 타이어 제조업체가 요구하는 특정한 사양의타이어 제품을 생산할 수 있도록 설계 및 제작되어야 하며, 타이어 제조업체의 요구에 따라 제품을 생산하는 '선주문 후생산' 방식의 특성을 가지고 있습니다. 또한 타이어 제품에 대한 최종 소비자의 기호가 다양함에 따라 타이어 금형과 타이어 제조설비또한 다품종 소량 생산방식의 특성을 갖습니다. 타이어 금형은 타이어 제조업체가 요구하는 규격, 무늬 구조, 편평비 및 외관 등 기술변수에 따라 가공생산을 진행하며, 타이어 품종, 규격, 무늬의 변화에 상응한 제품 변화를 요구함에 따라 타이어와 타이어 금형은 '1 대 1'의 뚜렷한 관계를 갖습니다. 즉, 이러한 이유로 시장 내 신차 출시량에 따른 OE 타이어의 종류 및 수량과 차량 등록 대수를 의미하는 CAR PARC 등에 영향을 받는 RE 시장 물량 등에 크게 연동됩니다.

셋째, 타이어 금형과 타이어 제조설비 산업은 타이어 제조업체를 대상으로 하는 산업으로 국내 시장보다는 세계 시장을 주요 타깃으로 하는 수출 전략적 산업입니다. 당사의 경우 전체 매출액의 80% 이상을 해외 타이어 제조업체에 판매하고 있습니다.

넷째, 타이어 금형 산업은 진입 장벽이 높은 산업입니다.

타이어 금형과 타이어 제조설비 산업 내 업체들은 최종적으로 타이어 제조업체에서 요구하는 제품의 품질 및 규격, 납기를 준수하여야 합니다. 게다가 타이어 제조업체는 시장에서 경쟁우위를 유지하기 위하여 타이어의 부분 변수에 대해 자체의 규범을 가지고 있으며,이의 외부 유출을 우려해 한정된 타이어 금형 제조업체와 폐쇄적인 상호 협력/합작 사업 형태를 형성하고 있습니다. 그러므로 타이어 금형 제조업체와 타이어 제조업체 사이는 장기적 업무 합작 관계로서 단순, 일차적 하청 관계가 아닙니다. 이러한 까닭에 타이어 금형 산업은 전방 산업 내 타이어 제조업체와의 신뢰성 확보에 오랜시간과 자본의 투자가 소요되는 진입 장벽이 높은 산업이라 할 수 있습니다.

특히 타이어 금형의 경우 요구되는 기술 수준이 매우 높습니다. 타이어의 동적 평형성과 회전 정밀도는 타이어 금형의 진원도, 표면 거칠기, 균일도에 의해 좌우되며, 타이어의 견인력, 제동력, 내마모성, 발열성, 배수성과 조작 안정성 등 중요 성능은 그 패턴의 무늬 구조에 의해 결정됩니다. 즉, 타이어 무늬의 유형 및 깊이는 타이어 사용성능과 사용 수명에크게 영향을 주는 중요한 요소임에 따라 이를 구현하는 타이어 금형에 요구되는 기술 수준은 매우 높다고 할 수 있습니다.

타이어 제조업체가 요구하는 타이어 무늬를 금형을 통해 확실히 타이어에 구현하기위해서는 CAD/CAM/CAE 기술을 광범위하게 사용하여 타이어 무늬 평면도를 타이어금형 3D 변수로 전환하고 이를 CNC 선반에서 가공하는 과정이 필요합니다. 전체 설계와 제조과정은 완벽한 수치화 정보로 내부 정보통신망에서 전달되며 수치화 설계, 수치화 전송, 수치화 가공, 수치화 검사와 관리 등 일련의 높은 기술이 필요합니다.

다섯째, 타이어 금형 산업은 규모의 경제 효과가 발생하는 산업입니다.

타이어 제조업체 측면에서는 최초 타이어 제조설비 투자 시 설비 투자비용 및 고정 비용(감가상각비 등) 이 대규모로 발생합니다. 그렇기 때문에 적정 수준 이상의 타이어 생산 규모를 유지해 상대적인 고정 비용을 절감시켜야 가격경쟁력을 확보할 수 있는 산업입니다. 즉, 생산 수량의 증가에 따른 생산 비용의 감소 효과가 큰 규모의 경제 효과가 발생하는 자본 집약적인 산업입니다. 이에, 실제로 타이어 제조업체의 경우 대기업 중심으로 구성되어있습니다.

여섯째, 타이어를 포함한 자동차 산업의 특성은 다른 산업의 특성과 같이 supply chain의 localization을 기본으로 하고 있습니다.

당사는 한국의 글로벌 생산 본부를 포함하여 중국, 루마니아, 멕시코 및 러시아 등에제조 생산 시설을 운영하며 글로벌 Top tier 타이어 제조사들의 니즈(Needs)를 충족시키는 전략을 실행하고 있습니다.

위와 같은 사유로 타이어 금형 업체는 적시에 대량으로 생산하기 위하여 그에 따른 대규모 초기 투자가 요구됩니다. 그 뿐만 아니라 수시로 변하는 타이어 시장에 대응하는 타이어 제조업체에 대응하기 위해 유휴 생산 및 인원을 확보하여야 합니다.

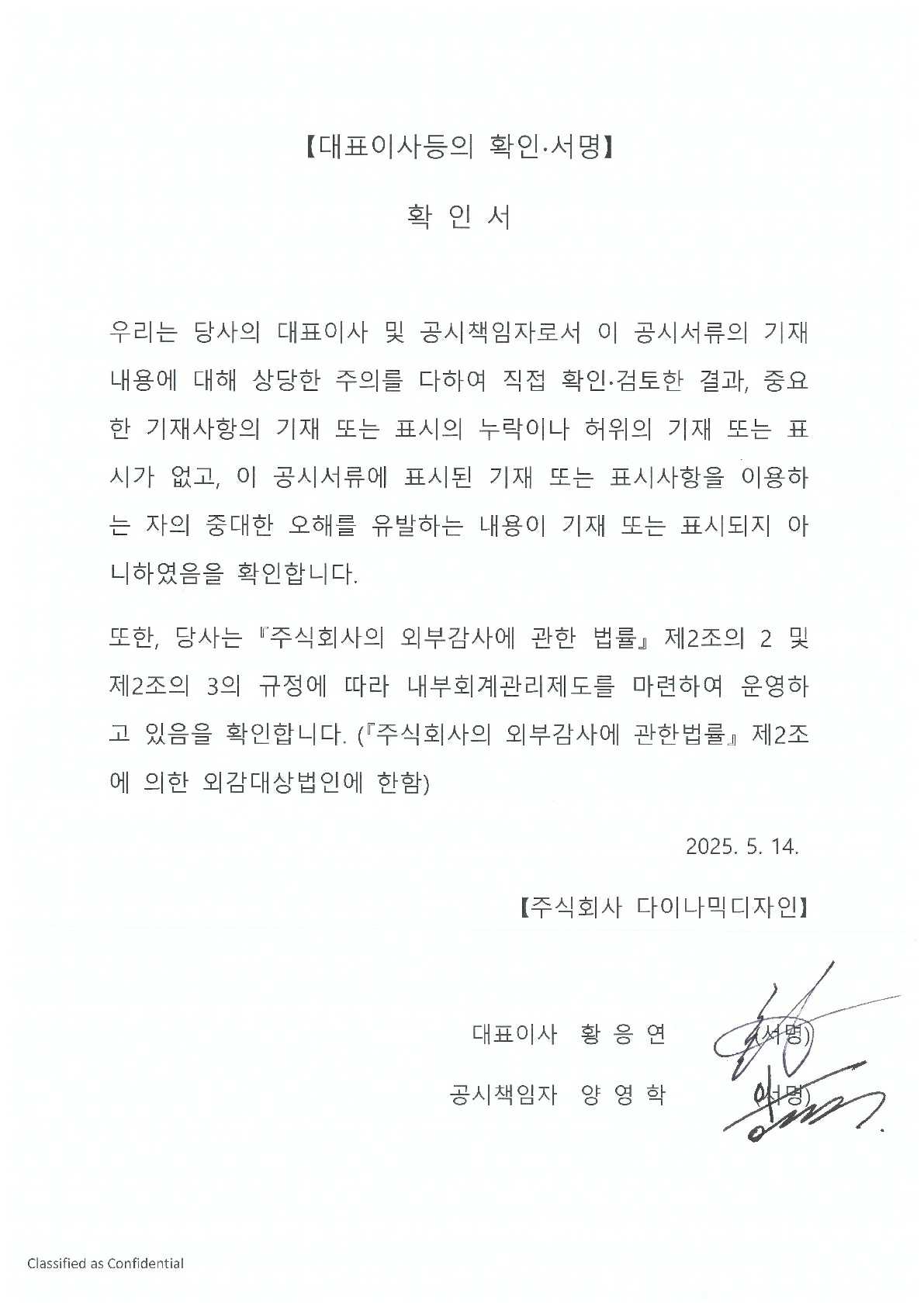

■ Value Chain

당사의 타이어 금형과 타이어 제조설비 산업의 Value Chain은 아래와 같습니다.

전방 산업인 타이어 시장은 신차용 타이어 시장인 OE 타이어 시장(Original Equipment, 자동차 제조업체로 공급)과 교체용 타이어 시장인 RE 타이어 시장(Replace Equipment, 대리점 등으로 공급)으로 구분되며, 타이어 금형과 타이어 제조설비 업체는 타이어 제조업체로부터 발주를 받아 생산, 공급하는 구조를 형성하고 있습니다.

다. 산업의 성장성

1) 자동차 산업

자동차 산업의 성장은 정부의 산업 정책과 업계의 끊임없는 연구 개발 노력을 발판으로 내수 및 수출 시장이 지속적으로 확대되면서 이루어졌습니다.

2024년 글로벌 자동차산업 분야는 반도체 수급의 회복과 이연 수요로 성장세로 수출시장은 전기차와 친환경차에 대한 수요가 수출 증가를 이끌 것으로 기대됩니다.

다만, 내수시장은 보호 무역 확대 기조, 각국의 통화 긴축, 러-우 전쟁으로 에너지, 원자재, 식량 등의 가격 급등, 부품 공급 차질, 전쟁 장기화에 따라 공급망 불안 가중 등의 경기 둔화 요인으로 위축될 수 있습니다.

.

2) 타이어 산업 현황 및 전망

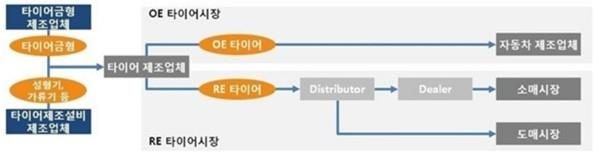

타이어 산업은 성숙기에 진입한 상태이나, 중국 및 신흥국가들의 경제발전에 힘입어 견조한 성장세를 지속하고 있습니다. 글로벌 타이어 시장 전망에 따르면 2023년~2029년 평균 성장률(CAGR)은 4.51%로 예상하고 있으며, RE 타이어 수요는 미국, 중국, 유럽 등의 주요 시장이 성장을 주도할 것으로 보입니다. UHP(Ultra High Performance) Tire 및 신규 타이어 패턴 적용 및 동일 패턴 Tread EOL(End of Life)의 단기화 등이 추가적인 산업 특성으로 보여짐과 동시에 최근 각 자동차OE들의 전략방향. 즉, 내연기관 자동차 생산을 중단하고 전기 자동차 구조의 전동화를 우선으로 하는 타이어 몰드의 개발 기간 단축, 몰드 제조 및 디자인 관련 변화(파팅부 직선 몰드e Wave parting으로의 변화)등이 주목해야 할 내용입니다.

◇ 2024년 글로벌 타이어 시장의 규모는 약 USD 214.43 Billion 달러로 평가 되었으며, 2032년 까지 USD 309.60 Billion 달러에 달할 것으로 예상되며. 예측 기간 동안 연간성장률(CARG)이 4.7%의 성장을 할 것으로 추정됩니다.

|

|

타이어 시장(출처:Business Research) |

3) 타이어 금형 산업

타이어 금형 산업은 직접적으로 타이어의 생산량 뿐만 아니라 타이어 생산 종류에 비례하여 성장, 발전합니다. 상기에서 살펴본 바와 같이, 타이어 금형 산업 또한 유사한성장세를 보일 것으로 전망됩니다. 이처럼 타이어 생산량과 타이어 금형 생산량은 대체적으로 비례 관계를 갖지만, 최근 타이어 디자인, 성능 개선 등의 갱신 속도가 빨라지고 고품질 타이어 시장의 발전 속도가 빨라짐에 따라 타이어 금형의 사용 수명 단축에 따른 추가적인 성장 요인도 존재할 것으로 예측됩니다.

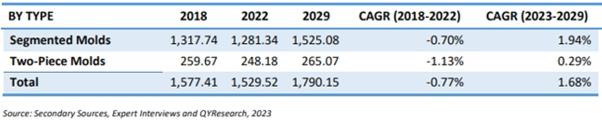

◇ 글로벌 Tire Mold market 규모는 약 US$1,529.52million(22년)이며, 29년도에는 US$1,790.15million 예상되며, 해당 기간 동안 CAGR 1.68%로 성장할 것으로 추정됩니다.

|

|

타이어 금형 시장 |

라. 경기변동의 특성

타이어 산업은 자동차 산업의 발전 여부와 개인소득의 증감에 영향을 받으며, 신차용타이어 수요는 자동차 생산대수, 교환용 타이어 수요는 차량 보유대수와 밀접한 관계를 갖습니다.

타이어 수요는 자동차 판매량에 많은 영향을 받으나, 경기 민감도 측면에서 자동차 수요와 달리 OE 판매가 감소하면 RE 수요가 증가하기에 경기 침체기에도 상대적으로 안정적인 매출을 유지하는 산업임에 따라 타이어 산업과 직결되는 타이어 금형 산업 또한 안정적인 매출을 유지하는 산업입니다.

국내 타이어 제조업체인 한국타이어앤테크놀로지, 금호타이어, 넥센타이어 등은 과거에는 국내의 설비 투자가 많았으나, 최근에는 해외 현지 생산공장 설립 등 해외 투자에 집중하고 있으며, 매출 측면에서도 내수보다 해외 수출 비중이 높고, 타이어 수요 변화 및 해외 타이어 관련 법규에 따라 민감한 특성을 보입니다.

또한 국내 타이어 제조업체의 해외 진출 시, 타이어 금형 및 제조설비 업체도 동반 진출하는 사례가 많아지고 있으며, 국내 타이어 제조업체와 글로벌 타이어 제조업체와의 거래 관계 또한 빈번함에 따라 타이어 제조업체와 마찬가지로 세계 경기에 영향을받는 특성을 보입니다.

마. 경쟁요소

당사는 주요 사업인 타이어 금형 사업에서 국내 시장에서 기술적 우위를 점하고 있습니다. 당사는 전방 산업에 속하는 타이어 시장에서 경쟁업체 대비 고도의 기술력으로쌓아 온 명성 및 업력과 영업력을 기반으로 타이어 금형 시장 내에서 국내 및 세계적으로 타이어 금형 주조 기술의 선두의 위치를 차지하고 있습니다. 단, 최근 최저 시급등 임금 관련한 노동 시장의 변화 등은 가격 경쟁력의 차원 및 납기 생산효율이라는 점에서 또 다른 도전 과제로 대두되고 있는 것은 사실입니다.

타이어 금형을 생산하는 기업은 크게 두 부류로 나눌 수 있습니다. 첫째로 타이어 회사에서 자체적으로 금형을 생산하는 경우로(in-house), 한국타이어앤테크놀로지를 대표적인 예로 들 수 있습니다. 다음은 타이어 회사에서 타이어 금형 전문 생산 업체에 금형 생산을 발주하는 경우로, 당사가 이에 해당합니다. 해외의 경우 미쉐린, 굿이어, 콘티넨탈, 요코하마, 스미토모 등이 필요 및 사용 몰드량의 상당량을 자체 제조 수급 하고 있습니다. 타이어 금형을 전문적으로 생산하는 국내 업체는 당사, 한국프리시전웍스, 세영 TMS, 대광기업 등이 있으며, 이를 제외하고는 개인기업 등 소규모생산 캐파 및 수리운용을 하는 형태로 운영되고 있습니다.

당사는 경쟁사 대비 앞선 기술력과 대규모 생산설비, Know-How를 바탕으로 국내에서는 금호타이어에 납품하고 있고, 국내 여타 타이어 제조사의 해외 공장에 대한 제품 공급을 위해 시제품 제작 및 공급을 진행 중에 있으며 관련사와의 협업체계 확충을 위해 전력하고 있습니다.

바. 회사의 경쟁상 강점

타이어 금형 업체의 주요 경쟁요소는 수주 산업의 특성상 결국 '타이어 제조사와의 긴밀한 협조 관계를 유지하고 있는가'로 귀결될 것이며, 다년간의 업력을 통하여 쌓은 우량 매출처 확보, 차별화된 몰드 구현 능력, M&A 및 현지 법인 진출을 통한 수주증대 노력 등은 향후 당사의 시장점유율 증대에 있어 핵심 요소가 될 것으로 판단됩니다. 각 사항에 대하여 자세히 살펴보면 다음과 같습니다.

1) 우량 매출처(메이저 타이어 업체) 확보

일반적으로 메이저 타이어 업체와의 계약 체결을 위해서는 최소한 3 ~ 5 년간의 테스트 수주 기간을 거쳐야 하며 이 기간 동안 i) 1~2조(세트) 정도의 금형 발주를 통한 금형 품질테스트, ii) 특정 기한 내 다량의 금형 생산 발주를 통한 생산 CAPA 및 납기대응력 테스트 등 품질, 생산 CAPA, 납기 대응력 등 다각적인 측면에서 테스트를거치게 됩니다. 이와 같이 장기간의 테스트 기간을 거치는 이유는 타이어의 성능은 금형의 품질과 직결되며, 자동차 회사에 대한 타이어 제조업체의 납기 대응력은 타이어제조업체의 주요 경쟁력이기 때문입니다. 상기와 같은 엄격한 테스트 과정을 거쳐금호타이어와 같은 국내 업체 및 그의 해외 생산 법인뿐만 아니라 피렐리, 요코하마, 컨티넨탈, 스미토모 등과 공급 계약을 체결한 것은 그 자체로 당사의 기술력을 반증하는 예라고 볼 수 있습니다. 특히 자사 유럽 생산 법인의 경우 브릿지스톤 유럽, 토요 타이어 세르비아, 미쉐린 본사(OTR부문)와의 연간 물품 공급 계약을 통해 안정적인 매출 구조 확보에도 긍정적인 결과를 도출하고 있습니다.

회사는 Global 10위 주요 메이저 타이어 업체를 매출처로 두고 있다는 점은 향후 사의 안정적인 매출 창출에 있어서 긍정적으로 작용할 것으로 판단되며, 실제로 이들업체에 대한 매출은 지속적인 증가 추세에 있습니다. 뿐만 아니라 상기 우량 매출처 확보는 신규 거래처 발굴에 있어서도 당사에 유리하게 작용하고 있습니다.

아울러 회사는 10위권내의 top tier뿐 아니라 중저가의 수주가격을 필요로 하는 중위권 제 타이어 회사들 간에도 꾸준한 공급 계약을 유지하고 있습니다.

2) 차별화된 몰드 구현 능력

당사는 국내 최초로 분절주형 제조법(최초 주형 제조 단계에서부터 분할된 형태로 제조하여 금형으로 사용)을 개발하였으며, 기존 주형 제조법인 링 타입 주형 제조법(링 모양으로주형을 제조한 뒤 주형을 분할하여 금형으로 사용)대비 품질 향상 및 대량 생산이 가능 해졌으며, 생산 시간이 단축되면서 매출 증대에 기여하였습니다.

또한 주요 몰드 부품의 설계 생산능력의 보유 및 개선을 통해 복잡화되고 있는 타이어 패턴의 난이도 대응에도 효율적으로 준비 중입니다.

3) 한국 및 해외 현지 법인을 통한 수주 증대 노력

당사는 2011년을 기점으로 해외 중국, 루마니아, 멕시코, 러시아 법인을 통하여 신규고객사 창출 및 기존 고객사로부터의 수주 물량을 확대하였고, 세계적인 타이어 제조업체(브리지스톤, 피렐리, 노키안, 스미토모, 요코하마 등)을 고객사로 확보하고 있으며, 동 각 해외법인을 통하여 유럽, 아시아, 남미 시장의 거점을 확보하고 있습니다.

당사는 최근 경영진의 교체 및 대주주의 변화 등을 통해 향후 자동차 관련 완성차 제조, 부품생산 클러스터로 고려되고 있는 동남아 지역 특히 인도네시아에서의 주요 생산 거점 확보 및 구축 등을 실행해 나가고 있습니다.

사. 시장의 특성

타이어 금형 시장의 점유율은 세계 타이어 제조 업체의 시장 점유율과 그 비율이 매우 일정한 현상을 보이고 있습니다. 세계 타이어 업계는 2022년까지 세계 상위 10개社가 약 60%의 시장점유율을 차지하고 있으며, 이러한 현황은 향후에도 큰 변화는 예상되지 않습니다. 중국, 인도 등 개발도상국의 현지 타이어 제조 업체가 자국의 자동차 산업의 발전에 힘입어 지속적으로 성장을 하고 있는 상황입니다. 단, 미국을 포함한 서구권과의 충돌 등 경제적 이익 관련 갈등이 양산되고 있는 바 중국내 제조를 하고 있던 글로벌 타이어 제조사의 중국으로부터의 생산 시설 이관 및 이탈 등이 진행 중에 있습니다. 이에 대한 대안지역으로는 베트남, 인도네시아 및 태국 등이 대두되고 있는 실정입니다.

또한 중국 로컬 타이어 업체들의 북미 지역 특히 멕시코 및 동유럽 지역으로의 자체 타이어 생산 시설 이관이 예상되는 바여서 향후 루마니마, 멕시코등에 생산 법인을 보유하고 있는 회사로서는 시장내 향후 변화를 면밀히 주시하고 있습니다.

중국 로컬타이어 금형업체(하오마이, 거륜 등)는 선진 타이어 금형업체 보다 상대적으로 낮은 원가 경쟁력을 기반으로 자국 타이어시장을 공략할 중저가타이어금형을 앞세워 자국시장에서의 경쟁력을 확보하고 있었습니다. 하지만, 중국 내 공장운영을 위한 부대비용 지속증가, 타이어 업체 간 극심한 경쟁심화 및 현재까지 미국의 중국산 승용차, 경트럭타이어에 대한 반덤핑, 보조금 관세 부과 정책시행으로 인해, 중국 내 군소 타이어업체 간 이합집산이 거듭 진행 중입니다. 또한 중국 내 공장을 운영중인 세계 유수 타이어 업체들은 중국공장의 생산량을 감소시키고 동남아, 미국 및 멕시코 등으로 투자를 계획하고 있는 추세입니다.

아. 시장점유율

타이어 시장규모는 2023 기준 세계적으로 약 25억본의 시장규모를 형성하고 있습니다. 타이어 금형은 타이어 생산량에 비례하여 그 규모를 추정할 수 있으며, 타이어 금형 시장 규모는 다음 표와 같이 추정됩니다. 그 추정된 시장 규모에 따라 당사 금형사업 부분의 점유율은 약 3.5% 내외를 나타내고 있습니다.

|

|

타이어 및 금형 시장 |

자. 주요 고객사 동향

러시아-우크라이나 전쟁으로 글로벌 타이어 업체들의 타이어 금형 공급처에 대한 요구가 높아지고 있습니다. 이번 전쟁으로 글로벌 타이어 업체들은 지역 내의 공급을 안정화하려는 특징을 보이고 있습니다.

글로벌 타이어 업체들은 러시아 내 생산 활동 중단 이후, 신규 생산기지를 확보하고 있으며, 동시에 기존 러시아의 타이어 생산기지들은 인수 이후, 신규 브랜드 런칭하고 제품을 만들어 러시아 시장에 출시하는 등의 다양한 활동을 보이고 있습니다.

노키안 타이어는 2022년10월 러시아 내의 자산을 매각(Tatneft PJSC에 매각) 결정이후, 루마니아에 PCR타이어 공장(타이어 업계 최초의 이산화탄소 배출 제로 공장)을 건설한다는 결정(루마니아 북서부의 오라데아)을 발표했습니다. 2023년 착공 이후, 2024년 하반기에 타이어를 생산하였습니다. 루마니아 공장의 계획 인원은 약 500명이며, 연간 생산능력은 약 600만본 이상으로 중앙 유럽 시장에서 주로 판매될 큰 림 크기의 승용차와 SUV타이어 생산에 집중할 것으로 보입니다. 당사는 노키안 타이어의 루마니아 공장에도 당사의 루마니아 법인과 연결한 현지 완료형 서비스(신규 몰드 공급, 수리 및 유지보수 등)를 제안하여 양사의 긴밀한 관계를 형성할 수 있을 것으로 기대합니다.

또한, 노키안 타이어는 러시아 공장 매각 후 데이튼(미국) 공장에서 타이어 생산량을 2024년까지 400만개로 늘리겠다는 방침에 인력 채용 및 생산 CAPA 증설 계획을 완료하였습니다.

노키안 타이어는 2024년 7월1일 루마니아(Oradea, 이산화탄소 배출 제로 타이어 공장)에서 첫 타이어를 생산을 완료했습니다. 노키안 타이어는 2025년부터 루마니아 공장에서 판매 가능 타이어를 생산할 계획이며, 이를 위해 핀란드에서 훈련을 마친 선발 인원들을 파견하였습니다. 또한, 노키안 타이어는 북미 지역의 특화된 올시즌 타이어 양산을 비롯 LT 타이어 생산할 수 있는 시설 투자를 완료하였고, 최대 60만본을 보관 가능한 물류 창고를 완공하였습니다. 노키안 타이어는 Green Step Ligna의 재생 가능한 새로운 소재의 컨셉 타이어를 소개하였습니다. 이는 리그닌(Lignin)이라는 식물의 구조를 지지하는 유기체를 사용하여 탄소배출을 줄이고, 환경 공해를 최소화하고자 하는 노키안 타이어의 새로운 목표입니다. 당사는 Green Step Ligna 제품에 레이저 인그레빙 사이드월을 공급하였습니다.

또, ESG 경영에서는 관련 인증의 상위에 랭커 및 대상 평가 항목의 고득점을 획득하고 있으며, 2030년까지 기획된 탈탄소화 전략에 따라 타이어 원재료에서부터 타이어사용 후 폐기까지의 친환경 순환 구조를 구축하여 비즈니스 전반의 목표 및 성적 지수로 적용하고, 이를 발전시키기 위해 지속적으로 노력하고 있습니다.

피렐리 타이어는 2023년10월 5억5천만달러(약7천억원 이상) 규모의 프로젝트로 페르시아에 타이어 공장 건설에 대해 사우디아라비아 PIF와의 합작투자에 참여하기로 합의했습니다. 피렐리 타이어는 약25%의 지분을 보유하고 전략적 기술 파트너 역할을 할 것입니다. 2026년 생산을 시작할 예정인 이 공장은 피렐리 브랜드의 “고품질”타이어와 지역 소비를 위한 새로운 현지 브랜드 타이어를 포함형 연간 350만개의 승용타이어를 생산할 수 있도록 설계되었습니다. 이 프로젝트는 피렐리의 “현지화(local-for-local)” 전략과 일치하며, 사우디아라비아에서 직접 생산을 하는 최초의 타이어 생산지를 만들 계획입니다.

한편, 피렐리 타이어는 고인치(18인치 이상, 19인치) 타이어 및 전기차 타이어에 더욱 집중하고 있습니다. 특히 19인치 이상의 타이어 비중이 더욱 높아지고 있으며, 전기차 타이어 부분도 2025년 프리미엄 전기차 OE타이어 40%, 2030년 80%를 보급을 목표로 하고 있습니다. 당사는 피렐리의 전략에 맞추어 고인치, 전기차용 및 프리미엄 몰드를 위한 생산 라인을 강화하고 있습니다. 이와 관련 고객사의 구매팀이 내방하여 당사의 자산과 생산 현장을 확인하고, 양사의 협력, 공조 및 미래 전략을 공유하는 자리를 지속적으로 이어 나가고 있습니다.

러시아 석유 및 에너지 회사인 Tatneft PJSC는 23년에 인수한 러시아 브세볼로시스크의 노키안 타이어 사업장을 아이콘(Ikon) 타이어로 브랜드를 변경했습니다. 리브랜딩의 일환으로 아이콘(Ikon) 브랜드의 여름용 타이어와 겨울용 타이어의 프리미엄 모델을 생산할 계획입니다. 당분간 중간 가격대의 타이어를 아이콘 노르드만(Ikon Nordman)이라는 이름으로 생산할 예정이지만, 이후에는 아이콘 캐릭터(Ikon Character)라는 이름으로 바뀌어 생산할 계획입니다.

신규 타이어 제조업체인 아이콘 타이어는 2024년 운영 중인 러시아, 카자흐스탄, 우즈베키스탄 내 3개 공장이 안정화 단계에 접어들었습니다. 아이콘 타이어는 2025년까지 16개의 신제품을 순차적으로 개발·생산할 계획이며, 현재까지 8개의 신제품 개발을 완료하였습니다.

더불어 러시아 내 일부 타이어 제조업체의 이탈로 인해 아이콘 타이어는 반사이익을 누리고 있으며, 러시아 시장에서의 성장과 고객사의 개발·생산 계획에 따라 매출 상승이 기대되는 주요 고객사로 평가되는 가운데 당사는 아이콘 타이어와의 협업을 위한 NDA (Non-disclosure agreement, 비밀유지계약)협약을 2024년 초에 체결하였습니다. 이러한 협약 체결은 아이콘 타이어와의 신제품 개발 협업과 향후 (몰드)제품 판매를 위한 긍정적인 시그널로 확인하고 있습니다.

당사는 2024년 인도네시아 최대 타이어 회사인 가자퉁갈(PT Gajah Tunggal Tbk)의 서플라이어 품질 및 ISO 감사를 수행하였으며, 그 결과 ’Rating A-‘를 획득하고, 고객의 추가 개선 및 권고 사항을 완료하였습니다. 이로써 레귤러 서플라이어 지위를확보하였으며, 현재 금형 제품을 공급하고 있습니다. 특히 가자퉁갈 고객사는 당사의인도네시아 공장에 많은 관심과 격려를 나타냈으며, 수리 서비스에서부터 모든 범위의 제품 공급에 협력할 수 있을 것을 기대하고 있습니다.

당사는 2024년 넥센 타이어 품질감사의 최종 승인을 득하여 정식 공급 벤더자격을 획득하였습니다. 지난해부터 벤더 자격 획득을 위한 활동을 진행해 왔으며, 고객의 품질 감사 승인을 위한 지속적인 개선 활동을 통해 최종 승인을 득하였습니다. 이로써 국내 3社 중 2개의 회사에 공급할 수는 위치를 확보하였으며, 국내의 타이어 대표 기업과 함께 비즈니스 기회를 확대해 나갈 수 있을 것으로 기대합니다.

당사의 주요 고객사인 금호타이어는 2024년 매출액 4조5380억원, 영업이익 5906억원으로 5개 분기 연속 1조원 이상 매출액을 달성했으며, 금호타이어의 전체 생산능력은 2022년 말 5657만 본에서 2023년 말 5945만 본, 2024년 말 6500만 본으로 2년사이 약 13%가 증가했습니다. 금호타이어 매출액은 2021년 2조6012억원 대비 2조원 가까이 증가되었으며, 베트남공장 2차 CAPA증설 완료에 따른 생산 증가로 글로벌 생산능력 62.5백만톤을 보이고 있습니다. 이와 같이 공장의 증설 영향을 많이 받고 있음에 따라 몰드 제작 수량 역시 증가할 것으로 예상됩니다.

2. 주요 제품 및 서비스

가. 주요 제품들의 현황

| (단위: 백만원) |

| 사업부문 | 매출 유형 | 품목 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

| 타이어 금형 | 제품/상품 | 타이어 금형 | 19,989 (100,00%) |

64,855 (99.99%) |

67,106 (99.99%) |

| 타이어 제조설비 | 기타 매출 | 타이어 제조설비 | - (0.00%) |

9 (0.01%) |

10 (0.01%) |

| 합계 |

19,989 (100.00%) |

64,864 (100.00%) |

67,116 (100.00%) |

||

| 주) 연결포괄손익계산서 상 계속영업과 중단영업의 합산된 손익이 기재되었습니다. |

- 타이어 금형(Tire Mold) 부문 제품 상세 설명

타이어는 일반적으로 트래드부, 사이드부, 비드부의 세 부분으로 구성되며, 타이어 금형은SEGMENTED MOLD의 경우 TREAD SEGMENT, SIDE PLATE, BEAD RING이 ONE-SET로 구성됩니다. 이렇게 구성된 단위를 업계에서는 '1조'로 표현합니다.

| 구분 | 제품 개요 |

|

트래드 (TREAD SEGMENT) |

타이어의 지면과의 접지면 형태를 만들어주는 부분으로 타이어 성능을 결정하는 주요 파트 |

|

사이드 (SIDE PLATE) |

타이어의 측면부로 제품명 및 규격, 외부 디자인을 표현하는 부분 |

|

비드링 (BEAD RING) |

타이어가 휠에 MOUNTING되는 BEAD부 형상을 만들어주는 부분 |

타이어 금형은 금형의 제작 방식에 따라 캐스팅 몰드, 인그레이빙 몰드, 다이캐스팅 몰드(다분할 몰드) 등으로 분류가 가능합니다. 당사는 상기 제작 방식을 이용하여 금형을 제작 중에 있으며, 그 외 타이어 금형과 함께 가류기에 장착되어 타이어 가류를 도와주는 제품으로 CONTAINER를 제작 중에 있습니다. 각 제품의 세부 설명은 다음 표와 같습니다.

| 구분 | 제품 개요 |

| 캐스팅 몰드 |

- 마스터모델에서 코어모델 복제후 주형틀을 이용한 금형주조 방식 - 주요재질: 알루미늄(AC7A) - 용도: 승용차용, 경트럭용, 트럭/버스용, 오토바이용 |

| 인그레이빙 몰드 |

- 소재에 직접 가공하여 제작하는 방식 - 주요재질: 알루미늄(AC7A), 스틸(SC42) - 용도: 승용차용, 경트럭용, 트럭/버스용, 오토바이용 |

| 다분할 몰드 |

- 트레드부의 분할을 설계 의도에 따라 여러가지 형태로 분할 시킨 제품 - 주요재질: 알루미늄(AC7A), 스틸(SC42) - 용도: 승용차용(고급, 대형) |

| 컨테이너 (CONTAINER) |

- 몰드와 조립해 가류기에 장착되어 타이어 생산에 필요한 장비 - 주요재질: 스틸(SC42), 철판, 덕타일 |

나. 주요 제품 등의 가격변동추이

| (단위: 천원, USD) |

| 품목 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

||

| 타이어 금형 | CASTING | 내수 | 15,057 | 14,636 | 15,188 |

| 수출 | 29,958 | 22,099 | 21,914 | ||

| ($20,623 ) | ($16,202) | ($16,787) | |||

| SDIE ONLY | 내수 | 4,874 | 4,332 | 4,624 | |

| 수출 | 7,543 | 6,821 | 5,455 | ||

| ($5,193 ) | ($5,001) | ($4,178) | |||

| 주1) | 상기 가격 변동은 완제품 가격 기준으로 수리 및 부분품 매출의 가격변동은 제외 |

| 주2) | 서울외국환중개에 고시된 2025년 1분기말 누적 평균환율을 적용(1,466.50원/USD) |

| 타이어 금형 및 타이어 제조설비 부문은 제품의 패턴, 규격 및 고객사의 요구 사항에 따라 생산되는제품의 형태가 다양한 다품종 소량생산의 성격을 갖고 있어 주요 제품군이 어느 한종류로 국한되지 않는 특성을 가지고 있습니다. 따라서 당사는 가격을 산출함에 있어 제품군 전체를 내수/수출로 구분한 후 각 매출 방식에 따라 판매 총액을 판매수량으로 나눈 평균단가를 적용하였습니다. |

3. 원재료 및 생산설비

가. 매입현황

| (단위: 백만원) |

| 사업 부문 |

원부 재료명 |

주요 매입처 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

| 타이어 금형 |

AL합금류 | 다원알로이 외 | 560 | 2,457 | 2,108 |

| 철자재류 | 대광철강 외 | 357 | 1,786 | 1,645 | |

| 수지류 | 세풍폴리머 외 | 115 | 448 | 369 | |

| 합성고무류 | ㈜한국씨앤에스 외 | 70 | 298 | 219 | |

| 기타 | GACZ 외 | 1,095 | 4,604 | 2,843 | |

| 소 계 | 2,198 | 9,592 | 7,184 | ||

| 합 계 | 2,198 | 9,592 | 7,184 | ||

나. 가격변동추이

| (단위: 원) |

| 구분 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

|

| AL합금류 (Kg) |

국내 | 4,403 | 4,083 | 3,872 |

| 수입 | - | - | - | |

| 철자재류 (Kg) |

국내 | 1,015 | 1,015 | 1,198 |

| 수입 | - | - | - | |

| 수지류 (seg) |

국내 | 75,426 | 77,602 | 76,594 |

| 수입 | - | - | - | |

| 합성고무류 (Kg) |

국내 | 12,823 | 12,825 | 12,594 |

| 수입 | - | - | - | |

다. 생산능력

| (단위: 조, 대) |

| 사업부문 | 제품 | 지역 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

|

타이어 금형 |

캐스팅 | 한국 | 2,400 | 2,400 | 2,400 |

| 중국 | 792 | 792 | 792 | ||

| 유럽 | 1,056 | 1,056 | 1,056 | ||

| 인그레이빙 | 유럽 | - | - | 360 | |

| CONTAINER | 유럽 | - | - | 160 | |

| SIDE ONLY | 한국 | 360 | 360 | 360 | |

| 유럽 | 211 | 211 | 211 | ||

| 소계 | 한국 | 2,760 | 2,760 | 2,760 | |

| 중국 | 792 | 792 | 792 | ||

| 유럽 | 1,267 | 1,267 | 1,787 | ||

| 합계 | 4,819 | 4,819 | 5,339 | ||

| 주1) | 연간 설비기준 표준생산능력을 표기 |

| 주2) | 부품, 수리 개조 관련 생산능력은 제외 |

라. 생산능력 산출 근거(타이어 금형 사업부분)

1) 산출기준: 평균조업일수(2025년)

| (단위: 일) |

| 지역 | 표준생산능력 | 최대생산능력 | ||||

| 1일 | 1개월 | 1년 | 1일 | 1개월 | 1년 | |

| 한국 | 1 | 20 | 240 | 1 | 20 | 240 |

| 중국 | 1 | 22 | 264 | 1 | 24 | 288 |

| 유럽 | 1 | 22 | 264 | 1 | 24 | 288 |

주) 공정에 따라 주간 또는 2교대 근무로 일 평균 조업시간은 제품별로 상이함

2) 산출방법

① 캐스팅

| (단위: ton, 조) |

| 지역 |

용해능력 (10h/일) |

표준생산능력 | 최대생산능력 | ||||

| 1일 | 1개월 | 1년 | 1일 | 1개월 | 1년 | ||

| 한국 | 6 ton | 10 | 200 | 2,400 | 10 | 200 | 2,400 |

| 중국 | 1.8 ton | 3 | 66 | 792 | 3 | 72 | 864 |

| 유럽 | 2.4 ton | 4 | 88 | 1,056 | 4 | 96 | 1,152 |

| 합계 | 10.2 ton | 17.0 | 354.0 | 4,248 | 17.0 | 368 | 4,416 |

캐스팅 몰드는 주조설비의 용해능력(일, ton)에 비례하여 생산능력을 산출하였으며,용해능력은 용해에 상품성을 부여할 수 있는 반제품 공급능력을 포함한 대표 생산능력으로 산출하였습니다. 캐스팅 몰드의 경우 신설과 증설, 패턴 및 형상 난이도별 작업시간이 상이하므로 가장 일반적인 제품을 기준으로 산출하였습니다(단, 용해능력의 시간과 생산능력의 비례관계가 유지되는 시간의 상한선이 존재하여 최대 생산능력이 제한되어 표시됨. 이는 일정 시간 이상이 되면 용해능력 외에 인원과전, 후 공정의 조건 충족의 영향에서 기인함).

- 일생산능력: [용해능력(일, ton)]/[AL-인고트 사용량(600kg/조)] ≒ xxx (조)

② SIDE PLATE

| (단위: 대, 조) |

| 지역 |

설비수량 (Lettering M/C) |

표준생산능력 | 최대생산능력 | ||||

| 1일 | 1개월 | 1년 | 1일 | 1개월 | 1년 | ||

| 한국 | 23 | 11.5 | 230 | 2,760 | 11.5 | 230 | 2,760 |

| 중국 | 10 | 2.8 | 48 | 726 | 2.8 | 66 | 792 |

| 유럽 | 12 | 4.8 | 106 | 1,267 | 4.8 | 115 | 1,382 |

| 합계 | 45 | 19.1 | 384 | 4,753 | 19.1 | 411 | 4,934 |

SIDE PLATE는 전용설비의 가공능력 및 보유 대수에 비례하여 생산능력을 산출하였으며, 신설과 증설, 형상 난이도별로 작업시간이 상이하므로 가장 일반적인 제품을기준으로 산출하였습니다.

- 일 생산능력: [조업시간*설비수량(대)] / [EA당 가공시간*2] ≒ xxx (조)

| 주1) |

SIDE PLATE ONLY 수주의 생산능력 산출 기준(2025년)

|

||||||||||||||||||||||||||||||||||

| 주2) |

일반적으로 FULL-SET 생산수량은 SIDE PLATE를 포함한 수량으로 SIDE PLATE 반제품 생산 능력 중 FULL-SET 생산량 할당과 SIDE ONLY 수주의 생산량 할당으로 분리 산출하였습니다. SIDE ONLY수주의 생산능력 = (SIDE PLATE 생산능력)-(FULL-SET용 생산능력)을 말합니다. |

||||||||||||||||||||||||||||||||||

4. 매출 및 수주상황

가. 매출실적

| (단위: 백만원) |

| 사업부문 | 매출 유형 | 품목 | 2025년 1분기 (제27기) |

2024년 (제26기) |

2023년 (제25기) |

| 타이어 금형 | 제품/상품 | 타이어 금형 | 19,989 | 64,855 | 67,106 |

| 타이어 제조설비 | 기타매출 | 타이어 제조설비 | - | 9 | 10 |

| 합계 | 19,989 | 64,855 | 67,116 | ||

| 주)연결포괄손익계산서 상 계속영업과 중단영업의 합산된 손익이 기재되었습니다. |

나. 판매 방법 및 경로

|

|

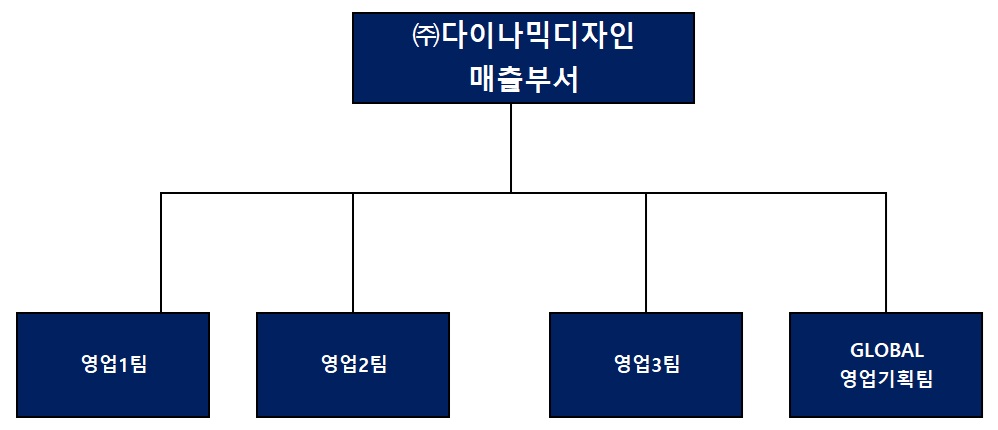

판매조직도 |

1) 판매조직 및 운영방안

당사는 영업조직을 글로벌 마케팅본부로 두어 영업 1팀, 영업 2팀, 영업3팀, 글로벌 영업 기획팀으로 분리하여 운영하고 있습니다.

| 구분 | 업무내용 |

| 영업 1팀 | - 해외 고객사(1) 소재 타이업업체 관할 영업환경 분석, 판매전략 수립, 수주/납기관리, CLAIM 관리, 시장개척 및 고객 사후관리 등 신규 및 잠재 고객사 대상 영업, 해외법인 영업활동 지원 및 물류업체 관리 등 |

| 영업 2팀 | - 해외 고객사(2) 소재 타이업업체 관할 영업환경 분석, 판매전략 수립, 수주/납기관리, CLAIM 관리, 시장개척 및 고객 사후관리 등 신규 및 잠재 고객사 대상 영업, 해외법인 영업활동 지원 및 물류업체 관리 등 |

| 영업 3팀 | - 국내 및 아시아 영업 (국내 고객사 타이어업체 관할) 영업환경 분석, 판매전략 수립, 수주/납기관리, CLAIM 관리, 시장개척 및 고객 사후관리 등 신규 및 잠재 고객사 대상 영업, 해외법인 영업활동 지원 및 물류업체 관리 등 |

| GLOBAL 영업기획팀 |

- 글로벌 영업 전략 기획 및 관리 - 신규사업 및 프로젝트 타당성 검토 - 고객사별 재무 동향 분석 - 국내 및 해외법인 영업 조직 관리 - 국내 및 해외법인 영업 실적 분석 - 도면설계 Coordinator |

당사의 판매조직은 자체 영업과 에이전트 영업으로 구분합니다. 당사 내부의 영업 직원은 내부고객 관리와 에이전트 관리 및 에이전트 발굴, 수주 후 생산 연계 업무를 진행하고 있습니다.

2) 판매경로

당사의 판매 경로는 국내 및 해외 고객사 모두 당사에 직접 P/O를 접수하여 판매하는방식을 취하고 있으며, 에이전트의 역할은 신규 고객사를 발굴하여 당사에 연결하고 담당 고객사 및 관리 등의 영업 관리를 대행하는 역할을 수행하고 있습니다.

|

|

판매방법 및 경로 |

3) 판매방법

(1) 내수 판매

- 타이어 제조업체의 생산계획에 입각하여 P/O(Purchase Order)접수 및 납기 처리

- 금호타이어, 넥센타이어에 제품을 직접 인도하여 판매 처리

- 납품 관련 부대비용(운송비, 포장비 등)은 당사 비용

(2) 수출 판매

- 고객사에 제품을 직접 인도함으로서 판매 처리(선적일 매출 인식)

- 계약 조건에 따라 납품 관련 부대비용(운송비, 보험, 관세)부담 주체를 달리함

4) 수주상황

| (단위 : 조, 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 타이어금형 | 2025.01.01~ 2025.03.31 |

2025.01.09~ 2025.07.01 |

454 | 9,571 | 146 | 3,550 | 308 | 6,021 |

| 주1) 상기 단위의 "조" 는 타이어 금형 set 단위수 입니다. |

| 주2) 2025년 3월까지의 별도기준 수주총액 및 잔고 |

| 주3) 상기 단위의 "조" 는 타이어 금형 set 단위수 입니다. |

5. 위험관리 및 파생거래

가. 신용위험

신용위험은 당사의 통상적인 거래 및 투자활동에서 발생하며, 고객 또는 거래 상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 당사는 주기적으로 고객과 거래 상대방의 재무상태, 기타 요소 등을 고려하여 신용위험을 검토하여 신용한도를 설정하는 등 신용위험을 관리하고 있습니다.

신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험뿐 아니라 현금 및 현금성자산, 파생금융상품, 은행 및 금융기관 예치금으로부터 발생하며, 은행 및 금융기관의 경우, 이러한 신용위험을 줄이기 위해 당사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

나. 유동성위험

유동성위험은 당사의 경영 환경 또는 금융시장의 악화로 인하여 당사가 부담하고 있는 단기 채무를 적기에 이행하지 못할 수 있는 위험으로 정의하며, 당사는 주기적인 자금수지 예측, 조정을 통해 적정한 현금 유지와 신용 개선을 통한 유동성위험을 관리하고 있습니다. 이에 따른 적정 유동성 확보 방안으로 당사는 매입채무 지급 기간 30일, 현금회수기간 90일로써 1회전 운전자본 산출 후 적정 현금 보유로 목표를 설정하여, 단계별로 증가 확보 중입니다.

다. 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이변동할위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용 가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

1) 환위험

연결실체는 글로벌 영업활동을 수행함에 따라 달러화 및 유로화를 포함한 다양한 통 화의환율 변동 위험에 노출되어 있습니다. 연결실체는 환율 변동으로 인한 경영실적 변동 및 재무 위험 최소화를 위하여 주요통화에 대한 환노출 규모를 주기적으로 측 정·평가하고 이를 바탕으로 세부지침을 수립하여 환위험을 관리하고 있습니다.

2) 이자율위험

연결실체는 시장이자율의 변동으로 인한 금융상품의 공정가치 및 미래 현금흐름 변동 위험에 노출되어 있습니다. 이자율 변동으로 인한 불확실성 및 순이자 비용 최소화를 위하여시장이자율 변동추이 및 예측 자료들을 모니터링하고 이를 바탕으로 적절한 금융상품을 운용하고 있습니다.

라. 파생상품 및 풋백옵션 등 거래 현황

연결실체는 환율 변동으로 인한 경영실적변동 및 재무 위험 최소화를 위하여 통화선물계약을 체결하였습니다.

1) 당기말 현재 연결실체의 선물거래계약의 내역은 다음과 같습니다.

| 거래상대방 | 계약체결목적 | 계약일 | 만기일 | 계약금액 | 미결제약정 금액 |

| 삼성선물 | 위험회피 | 2025-03-17 | 2025-04-14 | USD 1,600,000 | USD 1,600,000 |

| 주) 상기 선물거래 계약만기일은 매월 셋째주 월요일이며, 1개월 롤오버 연장상품입니다. |

2) 당기 중 통화선물관련 선물거래손실로 7,360천원을 인식하였습니다.

6. 주요계약 및 연구개발활동

가. 연구개발 담당 조직

| 구 분 | 하위조직 | 업무 내용 |

| 연구소 | 생산기술팀 |

- 3D CAD/CAM Module 개발 - 설비 개선/개발 |

| AM생산팀 | - 금속 3D프린터 기술연구개발 | |

| 선행개발팀 |

- 주조 공정 개선 - 원재료(우레탄 수지, Rubber, 석고)개선 - 가공기술 향상 및 신규 가공기술 개발 |

|

| 도면관리·도면설계 | - 도면 관리 및 설계 |

나. 연구개발 비용

| (단위 : 백만원) |

| 구분 | 2025년도 1분기 (제27기) |

2024년도 (제26기) |

2023년도 (제25기) |

|

| 비용 처리 |

제조경비 | - | - | - |

| 판관비 | 167 | 637 | 622 | |

| 합계 (매출액대비 비율) |

167 (1.26%) |

637 (1.62%) |

622 (1.57%) |

|

다. 연구개발 실적

| 구분 | 연구과제 | 연구기관 | 연구결과 및 기대효과 | 개발 기간 |

| 타이어 금형 |

자동차 타이어용 1435C 패턴 벤트리스 다분할 금형 개발 |

(주관) (주)세화아이엠씨 / (위탁) 한국생산기술연구원 |

- 타이어 패턴이 바뀌어도 코어 교체만으로 간단한제품 양산 가능 |

2010.05 ~ 2011.04 |

| 타이어 금형 |

타이어몰드 중력주조 합금의 열적/기계적 특성 평가 |

(주관) 한국생산기술연구원 / (위탁) (주)세화아이엠씨 |

- 소재 특성 결과를 기초로 한 신합금, 신주조 공법 개발 - 소재 물성 데이터베이스 구축에 따른 부품 신뢰성 증가 |

2011.08 ~ 2011.11 |

| 타이어 금형 |

초음파 가압을 통한 알루미늄 부품 충진성 향상 및 주조결함 저감 고강도화 기술 개발 |

(주관) 보현산업 / (참여) 한국생산기술연구원, (주)세화아이엠씨 |

- 디젤 자동차용 고강도/고효율 알루미늄 부품 주조를 위한 초음파진동 발생장치 및 가압 장치 설계 및 제작 - 고강도/고인성 자동차 부품 기술 개발을 위한 초음파 주조시스템 공정 최적화 기술 개발 |

2011.08 ~ 2012.07 |

| 타이어 금형 |

고강도 알루미늄 주조기술개발 | (주관) (주)세화아이엠씨 / (위탁) 한국생산기술연구원 |

- 고강도 알루미늄 조성 확보 - 가압장치 설계기술 확보 |

2013.01 ~ 2013.12 |

| 타이어 금형 |

3D CAD/CAM Module 개발 | (주)세화아이엠씨 연구소, DELCAM |

- 자동화를 통한 모델링, P/G 작업성 40% 향상 - 자동화를 통한 작업자 오류 최소화 및 현 2D사용자와 3D사용자의 전환 용이함 제공 |

2013.07 ~ 2014.12 |

|

타이어 금형 |

Microwave 건조로 개발 | (주)세화아이엠씨 연구소, |

- Microwave적용을 통한 건조시간 단축 - 재래 열풍방식 대비 80% 건조시간 단축 - Microwave 운용/응용기술 확보 |

2015.05 ~ 2015.12 |

|

타이어 금형 |

정치식 TB 주조기 개발 |

(주)세화아이엠씨 연구소, 대명산업기술 |

- 경동식주조 적용 Mold의 정치식주조 적용에 따른 수치품질안정성향상 - Mold 제작 영역확대 (TB, Super Single) |

2015.07 ~ 2015.12 |

|

타이어 금형 |

Metal 3D Printing개발 |

(주)세화아이엠씨 연구소, (주)큐브테크 |

- CAM Software 개발 - SUS Powder 가공 기술 개발 - Laser Parameter 개발 |

2015.01 ~ 2015.12 |

|

타이어 금형 |

소형 Piece 전용 주조기 개발 |

(주)세화아이엠씨 연구소, 대명산업기술 |

- 중력방식을 적용한 Piece몰드 최적화 - 주조 생산성(Cycle Time) 향상 |

2016.01 ~ 2016.04 |

|

타이어 금형 |

소형 Piece 조립/가공기술 개발 | (주)세화아이엠씨 연구소 |

- Piece몰드 외형공정 통합에 따른 생산성 향상 (가공 생산성 향상) - 레벨링 P/G개발 - 가공 JIG 개발/제작 |

2016.03 ~ 2016.06 |

| 타이어 금형 |

전용 CAD/CAM Software개발 (Tire-Magic) |

(주)세화아이엠씨 연구소, (주)큐브테크 |

- Tire 분야 특화 CAD/CAM 전용 Software 개발 - 3D 작업환경 구축 |

2015.01 ~ 2016.12 |

|

타이어 금형 |

신규 석고 개발 |

(주)세화아이엠씨 연구소, (주)영인케미칼 |

- 주조기포 발생감소, 주조표면 향상을 통한 품질향상 - 종래 대비 약 80% 기포발생 억제효과 |

2016.01 ~ 2017.03 |

|

타이어 금형 |

Traed Segment 외형문자 Laser 각인 설비 개발 |

(주)세화아이엠씨 연구소, (주)CSCAM |

- Tread Segment 외형문자 Laser 각인을 통한 외관품질 향상 |

2016.07 ~ 2017.02 |

|

타이어 금형 |

5-Axis Venting Machine개발 | (주)세화아이엠씨 연구소 |

- 수작업 벤팅 공정의 기계 가공 적용 - 가공 JIG 개발 - 가공 Program 개발 - 벤팅 가공 조건 정립 |

2017.01 ~ 2017.11 |

|

타이어 금형 |

3D 측정 기술 개발 | (주)세화아이엠씨 연구소 | - 3D Scanner도입 및 제품3차원 측정 기술 개발로 인한 검사 능력 향상 | 2017.02 ~2018.02 |

|

타이어 금형 |

가공설비 업그레이드 개선/개발 | (주)세화아이엠씨 연구소 | - 마스터모델 가공 설비 소프트웨어 업그레이드 - 마스터모델 평균 가공시간 3% 단축 |

2017.05 ~ 2017.08 |

|

타이어 금형 |

석고CORE 제작조건 개선/개발 | (주)세화아이엠씨 연구소 | - 우수한 통기성과 높은 물성을 동시에 확보 - 기포, Crack등의 품질결함 현저한 개선 |

2017.11 ~ 2018.12 |

|

타이어 금형 |

QR코드 레이져 가공 기술 개발 | (주)세화아이엠씨 연구소 | - QR코드 인식이 가능한 레이져 가공 기술 개발 - QR코드 각인을 원하는 고객 대응 |

2018.08 ~ 2019.12 |

|

타이어 금형 |

3D Scanner 응용 기술 개발 | (주)세화아이엠씨 연구소 | - 3D Scanner를 활용한 벤팅 홀 자동 검색 소프트웨어 개발 - 벤팅 가공 자동화를 위한 기초 기술 확보 |

2018.08 ~ 2019.12 |

|

타이어 금형 |

3D 프린팅 소재 적층 파라메터 개발 | (주)세화아이엠씨 연구소 | - SUS630소재 가공 파라메터 개발 - SUS630소재를 원하는 고객 수주 능력 확보 |

2019.01 ~2019.07 |

| 타이어 금형 |

사이드 데코 가공 품질 개선/개발 | (주)세화아이엠씨 연구소 | - HyperMill을 활용한 사이드 데코 가공 품질 개선 - 사이드 데코 가공 품질 향상, 수작업 마무리 시간 감소 |

2019.01 ~2019.11 |

| 타이어 금형 |

3D 프린팅 소재 적층 파라메터 개선/개발 | (주)세화아이엠씨 연구소 | - Maragingsteel소재 가공 파라메터 개선 - 3D프린팅 제작 제품의 생산 및 납품 업체로 등록 완료(별도 인증절차 요구 고객 대응) |

2019.08 ~ 2020.02 |

| 타이어 금형 |

정치식TB 주조금형 최적화개발 | (주)세화아이엠씨 연구소 | - 주조 Cavity 확대로 인한 생산범위 확대 및 작업성 개선 | 2019.10 ~ 2020.03 |

| 타이어 금형 |

레터링 CAM Software 업그레이드 | (주)세화아이엠씨 연구소 | - 자체 개발한 레터링 CAM Software 사용 환경 개선 - 64bit환경으로 업그레이드하여 연산 처리 속도 향상 |

2020.01 ~ 2020.05 |

| 타이어 금형 |

뿌리기술전문기업인증획득 | (주)세화아이엠씨, (인증기관)중소벤처기업부 |

- 쾌속 금형 제조기술(3D프린팅)분야 뿌리기술 전문기업 지정 완료 (2020.07.24), 지정번호 제200402-0055호 |

2020.06 ~ 2020.07 |

| 타이어 금형 |

레터링 설비 B축 개선/개발 | (주)세화아이엠씨 연구소 | - 너링 가공 품질 향상 및 설비 보전 효율성 향상 - B축 감속기 수명 연장 및 너링 품질 향상 |

2020.01 ~ 2020.08 |

| 타이어 금형 |

사이프 스케치 자동 생성 모듈 개발 | (주)세화아이엠씨 연구소 | - 마스터모델 홈가공 프로그램 작업 효율성 개선 - 홈가공 프로그램 작성 시간 약 70%단축 |

2020.01 ~ 2020.11 |

| 타이어 금형 |

마스터모델 가공 시뮬레이션 환경 구축 | (주)세화아이엠씨 연구소 | - 마스터모델가공시 NC시뮬레이션 프로그램 적용 - 가공 전 사전 검증 능력 향상 |

2020.01 ~ 2020.11 |

| 타이어 금형 |

마스터 플레이트 가공 조립 개선 | (주)세화아이엠씨 연구소 | - Radial형식 M/P의 가공 방식 개선 - 가공 품질 향상을 통한 마무리 시간 감소 |

2020.01 ~ 2021.04 |

| 타이어 금형 |

Lettering Tool 공구 자동 연마기 도입 및 Setup | (주)세화아이엠씨 연구소 | - 수작업 제작 공구의 자동 연마기 도입을 통한 품질 안정화 | 2020.05 ~ 2021.03 |

| 타이어 금형 |

신터링 사이프 모델링 PG 매크로 개발 | (주)세화아이엠씨 연구소 | - 개별 측정하던 다수의 사이프의 치수 자동 측정 매크로 개발 - 작업 소요시간 단축 약 75% |

2021.08 ~ 2021.09 |

| 타이어 금형 |

Tool 자동 연마기 도입 및 최적화 | (주)다이나믹디자인 연구소 | - Tool 연마 자동화를 통한 품질 향상 - Tool 수작업 연마의 자동화 변경 |

2020.11 ~ 2021.12 |

| 타이어 금형 |

차세대 컨트롤러 개발 | (주)다이나믹디자인 연구소 | - 3~5축 설비에 통합적으로 활용 가능한 멀티플랫폼 컨트롤러 개발 - 기존 컨트롤러 대체 및 신규 전용 설비 개발 시 연동하여 활용 가능 |

2021.1 ~ 2021.12 |

| 타이어 금형 |

레터링 장비용 C축 테이블 개발 | (주)다이나믹디자인 연구소 | - 유지보수가 거의 필요 없고 백래쉬가 발생하지 않는 C축 개발 - 가공 품질 향상 - 자체 수리 가능하여 유지보수 용이 |

2021.1 ~ 2021.12 |

| 타이어 금형 |

신규 국산 비발포 석고 1차 개발 | (주)다이나믹디자인 연구소 | - 국산 석고 개발을 통한 수입 원재료 대체 및 품질 향상 목적 | 2018.1 ~ 2022.06 |

| 타이어 금형 |

레터링 설비 컨트롤러 업그레이드 | (주)다이나믹디자인 연구소 | - 기존 컨트롤러를 신규컨트롤러(K&H)로 교체 및 기능 개선 - Side 데코 가공 가능 목적 - 운휴 설비 6대 설치 완료 및 최대 월 24조 추가 데코가공 CAPA 확보 |

2022.1 ~ 2022.06 |

| 타이어 금형 |

몰드 취급용 전동차 및 리프트 개발 | (주)다이나믹디자인 연구소 | - 중량물 몰드 이동 및 취급을 위한 대차와 리프트 전동화 개발 - 작업자의 근골격계 질환 및 안전사고 위험감소 목적 |

2022.02 ~ 2022.08 |

| 타이어 금형 |

탈가스 장치 전동화 개발 | (주)다이나믹디자인 연구소 | - 수동 이동식 탈가스 장치를 전동식 이동 방식으로 개조 개선 - 중량물 이동에 대한 작업자 안전 및 근무환경 개선 |

2022.07 ~ 2022.11 |

| 타이어 금형 |

사이드 레터링머신 개발 | (주)다이나믹디자인 연구소 | - 해외법인에 제공할 사이드 문자가공기 신규 개발 및 자체 제작 - 추후 설비 업그레이드 및 유지보수 자체 기술로 가능 |

2022.9 ~2023.2 |

| 타이어 금형 |

구형 사이드 문자가공기 개조 | (주)다이나믹디자인 연구소 | - 설비의 가공 범위가 확대되도록 기존 구형 설비 개조 개선 - 수동 타각으로 작업하던 사이드 외측면 문자를 기계 가공 가능 |

2023.2 ~2023.5 |

| 타이어 금형 |

Rubber Tooling 용 쾌속 경화 고무 개발 |

(주)다이나믹디자인 연구소 (주)한국C&S |

- Rubber Tooling 시 기존 대비 단시간 경화 가능 고무 개발 | 2023.1 ~2023.10 |

| 타이어 금형 |

사이드 각인기 컨트롤러 Software 개선 | (주)다이나믹디자인 연구소 | - 사이드 각인기의 컨트롤러 software 업그레이드 - 문자가공기용 CAM파일 포맷을 사이드각인기 인식 가능하도록 개선 |

2023.4 ~2023.10 |

| 타이어 금형 |

표준형 액추에이터 개발 | (주)다이나믹디자인 연구소 | - 가공기의 각 축의 이동부를 구성하는 액추에이터에 대해 자체 설계안 마련 - 자체 기술력으로 설계한 강성이 높고 범용성 있는 표준형 액추에이터 개발 |

2024.1 ~2024.06 |

| 타이어 금형 |

사이드 드릴탭 가공기 개발 | (주)다이나믹디자인 연구소 | - 자체 기술력으로 사이드 드릴/탭 전용기 개발 - 국내 및 해외법인 데이터 호환성 향상, 자체 유지보수 및 업그레이드 용이 |

2024.01 ~2024.09 |

| 타이어 금형 |

타이어 제조용 사이드 금형의 벤팅 홀 가공 공정 자동화 장비 개발 |

(주)다이나믹디자인 연구소 | - 사이드 금형의 수작업 벤팅 가공 공정을 통합하여 간소화 할수 있는 자동화 설비 개발 - 벤팅 홀의 품질 향상과 일관성 유지, 생산성 향상, 비용절감, 작업자 안전 및 편의성 개선 |

2024.04 ~2024.12 |

| 타이어 금형 |

결함 제어Microwave를 이용한 Core 건조 기술 개발 |

(주)다이나믹디자인 연구소 | - 건조 공법 변경을 통한 주조용 석고 건조 소요시간 12% 단축 | 2023.05 ~2024.12 |

| 타이어 금형 |

CAM 자동화 모듈 개발 | (주)다이나믹디자인 연구소 나이스솔루션(주) |

- 마스터모델 프로그램 작업시간 단축 할 수 있는 신규 CAM 모듈 개발 - 사용자 요구 반영 작업성 및 편의성 개선 - 기존 모듈 대비 40% 시간 단축 |

2024.04 ~2025.03 |

7. 기타 참고사항

특허, 실용신안 및 상표 등 지적재산권 현황

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 적용제품 | 주무관청 | 비고 |

| 1 | 특허권 | 그린타이어성형드럼장치 | ㈜다이나믹디자인 | 08.08.18 | 10.06.07 | 성형기 | 특허청 | - |

| 2 | 특허권 | 그린타이어용쉐이핑드럼장치 | ㈜다이나믹디자인 | 08.08.18 | 10.06.07 | 성형기 | 특허청 | - |

| 3 | 특허권 | 그린타이어용벨트성형드럼장치 | ㈜다이나믹디자인 | 08.08.18 | 10.08.26 | 성형기 | 특허청 | - |

| 4 | 특허권 | 타이어 제조용분할 금형의 진원도 측정 장치 | ㈜다이나믹디자인 | 09.09.30 | 10.12.27 | 진원도 측정장치 | 특허청 | - |

| 5 | 특허권 | 그린 케이스성형 드럼 | ㈜다이나믹디자인 | 10.06.30 | 12.09.10 | 성형기 | 특허청 | - |

| 6 | 특허권 | 그린 케이스 성형 장치 및 이를 이용한 그린 케이스 제조 방법 | ㈜다이나믹디자인 | 10.06.30 | 12.09.10 | 성형기 | 특허청 | - |

| 7 | 특허권 | 성형 드럼용 비드고정 장치 | ㈜다이나믹디자인 | 11.09.23 | 13.01.14 | 성형기 | 특허청 | - |

| 8 | 특허권 | 성형 드럼용 핑거 비례 가동 장치 | ㈜다이나믹디자인 | 11.09.23 | 13.06.10 | 성형기 | 특허청 | - |

| 9 | 특허권 | 타이어제조용성형드럼 가동장치 | ㈜다이나믹디자인 | 12.07.31 | 13.11.06 | 성형기 | 특허청 | - |

| 10 | 특허권 | 타이어 제조용 성형 드럼의 세그먼트 가동 장치 | ㈜다이나믹디자인 | 12.07.31 | 14.06.17 | 성형기 | 특허청 | - |

| 11 | 특허권 | 성형 드럼용 핑거 균일 압력 조절 장치 | ㈜다이나믹디자인 | 12.10.05 | 14.01.20 | 성형기 | 특허청 | - |

| 12 | 특허권 | 성형 드럼용 핑거 비례 가동 장치 | ㈜다이나믹디자인 | 13.09.06 | 15.04.23 | 성형기 | 특허청 | - |

| 13 | 특허권 | 타이어 성형 드럼 | ㈜다이나믹디자인 | 14.03.27 | 15.07.29 | 성형기 | 특허청 | - |

| 14 | 특허권 | 타이어 성형 드럼 | ㈜다이나믹디자인 | 15.03.27 | 17.04.12 | 성형기 | 해외특허(중국) | - |

| 15 | 특허권 | 타이어 성형 드럼 | ㈜다이나믹디자인 | 15.03.27 | 16.08.05 | 성형기 | 해외특허(일본) | - |

| 16 | 특허권 | 다공형 벤트 플러그 | ㈜다이나믹디자인 | 14.08.04 | 16.07.06 | 벤트플러그 | 특허청 | - |

| 17 | 특허권 | 몰드 금형 사상을 위한 치구 | ㈜다이나믹디자인 | 09.06.02 | 12.06.29 | 지그 | 특허청 | - |

| 18 | 특허권 | 비정형 사이드월 패턴 형성용 타이어 몰드 및 이를 이용하여 제조되는 타이어 |

㈜다이나믹디자인 | 23.06.27 | 24.08.16 | 몰드, 타이어 | 특허청 | - |

| 19 | 특허권 | 비정형 사이드월 패턴 형성용 타이어 몰드 및 이를 이용하여 제조되는 타이어 |

㈜다이나믹디자인 | 23.08.28 | - | 몰드, 타이어 | 해외특허(유럽) | 심사 진행 중 |

| 20 | 특허권 | 비정형 사이드월 패턴 형성용 타이어 몰드 및 이를 이용하여 제조되는 타이어 |

㈜다이나믹디자인 | 23.09.21 | - | 몰드, 타이어 | 해외특허(미국) | 심사 진행 중 |

| 21 | 특허권 | 비정형 사이드월 패턴 형성용 타이어 몰드 및 이를 이용하여 제조되는 타이어 |

㈜다이나믹디자인 | 23.09.27 | - | 몰드, 타이어 | 해외특허(중국) | 심사 진행 중 |

| 22 | 특허권 | 비정형 사이드월 패턴 형성용 타이어 몰드 및 이를 이용하여 제조되는 타이어 |

㈜다이나믹디자인 | 24.08.14 | 25.02.03 | 몰드, 타이어 | 해외특허(러시아) | - |

| 23 | 특허권 | 가류용 벤트 플러그 | ㈜다이나믹디자인 | 24.11.29 | - | 몰드 | 특허청 | 심사 진행 중 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 백만원) |

| 구분 | 2025년도 1분기 (제27기) |

2024년도 (제26기) |

2023년도 (제25기) |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 유동자산 | 46,055 | 45,572 | 53,149 |

| ·당좌자산 | 40,862 | 37,799 | 46,931 |

| ·재고자산 | 5,193 | 7,772 | 6,218 |

| 비유동자산 | 59,187 | 58,594 | 53,372 |

| · 투자자산 | 1,707 | 1,215 | 2,698 |

| · 유형자산 | 56,295 | 55,777 | 46,811 |

| · 무형자산 | 552 | 481 | 545 |

| · 기타비유동자산 | 633 | 1,122 | 3,318 |

| 자산총계 | 105,242 | 104,166 | 106,521 |

| 유동부채 | 35,467 | 36,366 | 42,301 |

| 비유동부채 | 24,571 | 20,869 | 11,932 |

| 부채총계 | 60,038 | 57,235 | 54,233 |

| 자본금 | 17,291 | 17,291 | 8,650 |

| 자본잉여금 | 178,800 | 178,800 | 187,503 |

| 이익잉여금 | -146,508 | -144,858 | -138,291 |

| 기타자본 | -3,823 | -3,746 | -5,705 |

| 비지배지분 | -556 | -556 | 131 |

| 자본총계 | 45,204 | 46,931 | 52,288 |

| 부채와 자본 총계 | 105,242 | 104,166 | 106,521 |

|

종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구분 | 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31 |

2023.01.01~ 2023.12.31 |

| 매출액 | 19,989 | 62,574 | 56,959 |

| 영업손실 | -192 | -2,548 | -8,045 |

| 계속영업 당기순손실 | -1,665 | -6,943 | -26,269 |

| 중단영업 당기순손실 | - | -128 | -834 |

| 당기순손익 | -1,665 | -7,072 | -27,103 |

| ·지배기업의 소유주지분 | -1,650 | -6,410 | -27,096 |

| ·비지배지분 | -15 | -661 | -7 |

| 계속영업 기본 주당순손익 (단위:원) | -48 | -181 | -807 |

| 중단영업 기본 주당순손익 (단위:원) | - | -4 | -26 |

| 계속영업 희석 주당순손익 (단위:원) | -51 | -181 | -807 |

| 중단영업 희석 주당순손익 (단위:원) | - | -4 | -26 |

| 연결에 포함된 회사수 | 9 | 9 | 11 |

| 주1) 유형자산에는 사용권자산 금액이 포함되어 있습니다. 주2) 전기는 EMT Puchov s.r.o 법인매각에 따라 중단영업으로 분류하였습니다. |

나. 연결대상회사의 변동현황

| 사업연도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 | 전기대비 연결에서 제외된 회사명 |

| 2025년도 1분기 (제 27 기) |

DYNAMIC DESIGN EUROPE RO S.R.L. LLC, Saehwa RUS QM Mexico SA CV 세한홀딩스 청도세화모구 주식회사 큐브테크 주식회사 다이나믹벤처스 PT. DYNAMIC DESIGN INDONESIA PT. TIRTA ALAM MINERAL |

- | - |

| 2024년도 (제 26 기) |

DYNAMIC DESIGN EUROPE RO S.R.L. LLC, Saehwa RUS QM Mexico SA CV 세한홀딩스 청도세화모구 주식회사 큐브테크 주식회사 다이나믹벤처스 PT. DYNAMIC DESIGN INDONESIA PT. TIRTA ALAM MINERAL |

- | EMT Puchov s.r.o. 천진세한모구 |

| 2023년도 (제 25 기) |

DYNAMIC DESIGN EUROPE RO S.R.L. EMT Puchov s.r.o. LLC, Saehwa RUS QM Mexico SA CV 세한홀딩스 천진세한모구 청도세화모구 주식회사 큐브테크 주식회사 다이나믹벤처스 PT. DYNAMIC DESIGN INDONESIA PT. TIRTA ALAM MINERAL |

PT. TIRTA ALAM MINERAL | - |

다. 요약개별재무정보

| (단위 : 백만원) |

| 구분 | 2025년도 1분기 (제27기) |

2024년도 (제26기) |

2023년도 (제25기) |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| 유동자산 | 29,079 | 30,231 | 33,088 |

| ·당좌자산 | 25,988 | 25,541 | 30,267 |

| ·재고자산 | 3,091 | 4,690 | 2,821 |

| 비유동자산 | 51,814 | 51,608 | 52,847 |

| ·투자자산 | 23,731 | 23,728 | 23,852 |

| ·유형자산 | 27,520 | 27,390 | 27,083 |

| ·무형자산 | 492 | 425 | 152 |

| ·기타비유동자산 | 71 | 65 | 1,760 |

| 자산총계 | 80,893 | 81,839 | 85,935 |

| 유동부채 | 23,261 | 23,697 | 29,065 |

| 비유동부채 | 13,358 | 13,407 | 9,129 |

| 부채총계 | 36,619 | 37,104 | 38,194 |

| 자본금 | 17,291 | 17,291 | 8,650 |

| 자본잉여금 | 178,800 | 178,800 | 187,503 |

| 이익잉여금 | -150,628 | -149,891 | -146,462 |

| 기타자본 | -1,189 | -1,466 | -1,950 |

| 자본총계 | 44,274 | 44,734 | 47,741 |

| 부채와 자본 총계 | 80,893 | 81,838 | 85,935 |

|

종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구분 | 2025.01.01~ 2025.03.31 |

2024.01.01~ 2024.12.31 |

2023.01.01~ 2023.12.31 |

| 매출액 | 13,218 | 39,215 | 39,722 |

| 영업이익(손실) | 455 | -1,188 | -6,243 |

| 당기순손실 | -737 | -3,273 | -32,626 |

| 기본주당손실 (단위:원) | -21 | -95 | -2,007 |

| 희석주당손실 (단위:원) | -23 | - | - |

| 주) 유형자산에는 사용권자산 금액이 포함되어 있습니다. |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 27 기 1분기말 2025.03.31 현재 |

|

제 26 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 27 기 1분기말 |

제 26 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

46,054,401,342 |

45,571,738,200 |

|

현금및현금성자산 |

9,913,609,790 |

7,152,738,444 |

|

매출채권 및 기타유동수취채권 |

25,085,095,467 |

18,562,556,701 |

|

당기손익-공정가치측정금융자산 |

940,546,494 |

8,290,546,494 |

|

기타유동금융자산 |

90,022,424 |

89,810,603 |

|

재고자산 |

5,192,553,408 |

7,772,474,955 |

|

기타유동자산 |

4,358,480,366 |

3,640,884,311 |

|

당기법인세자산 |

474,093,393 |

62,726,692 |

|

비유동자산 |

59,187,501,765 |

58,593,974,320 |

|

장기금융상품 |

426,556,860 |

426,734,800 |

|

장기매출채권 및 기타비유동수취채권 |

64,802,570 |

64,802,570 |

|

기타포괄손익-공정가치측정금융자산 |

788,394,000 |

788,394,000 |

|

기타비유동금융자산 |

491,976,250 |

487,143,134 |

|

유형자산 |

55,973,398,720 |

55,430,906,674 |

|

무형자산 |

551,871,765 |

480,597,493 |

|

사용권자산 |

322,062,611 |

345,724,384 |

|

기타비유동자산 |

444,319,976 |

439,046,203 |

|

이연법인세자산 |

124,119,013 |

130,625,062 |

|

자산총계 |

105,241,903,107 |

104,165,712,520 |

|

부채 |

||

|

유동부채 |

35,466,959,773 |

36,365,775,045 |

|

매입채무 및 기타지급채무 |

15,295,011,842 |

15,102,229,158 |

|

차입금및사채 |

13,707,711,480 |

14,483,671,634 |

|

당기손익-공정가치측정금융부채 |

3,349,639,099 |

3,349,639,099 |

|

기타유동금융부채 |

214,547,324 |

197,844,720 |

|

기타 유동부채 |

2,835,091,292 |

3,153,559,497 |

|

유동충당부채 |

22,274,098 |

|

|

당기법인세부채 |

64,958,736 |

56,556,839 |

|

비유동부채 |

24,570,858,867 |

20,868,922,656 |

|

장기매입채무 및 기타비유동지급채무 |

61,552,875 |

|

|

장기차입금및사채 |

23,121,726,000 |

19,460,791,000 |

|

기타비유동금융부채 |

185,715,656 |

171,438,040 |

|

순확정급여부채 |

1,201,864,336 |

1,236,693,616 |

|

부채총계 |

60,037,818,640 |

57,234,697,701 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

45,760,437,061 |

47,487,432,835 |

|

자본금 |

17,290,843,500 |

17,290,843,500 |

|

주식발행초과금 |

178,800,326,058 |

178,800,326,058 |

|

이익잉여금(결손금) |

(146,507,763,414) |

(144,857,649,428) |

|

기타포괄손익누계액 |

(6,316,465,139) |

(5,962,999,599) |

|

기타자본구성요소 |

2,493,496,056 |

2,216,912,304 |

|

비지배지분 |

(556,352,594) |

(556,418,016) |

|

자본총계 |

45,204,084,467 |

46,931,014,819 |

|

자본과부채총계 |

105,241,903,107 |

104,165,712,520 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 27 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 27 기 1분기 |

제 26 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

19,989,328,028 |

19,989,328,028 |

16,706,283,029 |

16,706,283,029 |

|

매출원가 |

16,220,767,970 |

16,220,767,970 |

13,309,844,326 |

13,309,844,326 |

|

매출총이익 |

3,768,560,058 |

3,768,560,058 |

3,396,438,703 |

3,396,438,703 |

|

판매비와관리비 |

3,960,891,550 |

3,960,891,550 |

3,228,730,981 |

3,228,730,981 |

|

영업이익(손실) |

(192,331,492) |

(192,331,492) |

167,707,722 |

167,707,722 |

|

금융손익 |

(1,392,772,515) |

(1,392,772,515) |

(800,406,267) |

(800,406,267) |

|

금융수익 |

584,960,886 |

584,960,886 |

722,376,630 |

722,376,630 |

|

금융비용 |

1,977,733,401 |

1,977,733,401 |

1,522,782,897 |

1,522,782,897 |

|

기타영업외손익 |

(225,083,368) |

(225,083,368) |

1,197,382,605 |

1,197,382,605 |

|

기타영업외수익 |

49,778,949 |

49,778,949 |

1,524,602,396 |

1,524,602,396 |

|

기타영업외비용 |

274,862,317 |

274,862,317 |

327,219,791 |

327,219,791 |

|

법인세비용차감전순이익(손실) |

(1,810,187,375) |

(1,810,187,375) |

564,684,060 |

564,684,060 |

|

법인세비용(수익) |

(144,817,900) |

(144,817,900) |

86,135,706 |

86,135,706 |

|

계속영업이익(손실) |

(1,665,369,475) |

(1,665,369,475) |

478,548,354 |

478,548,354 |

|

중단영업이익(손실) |

(128,137,938) |

(128,137,938) |

||

|

당기순이익(손실) |

(1,665,369,475) |

(1,665,369,475) |

350,410,416 |

350,410,416 |

|

기타포괄손익 |

(338,144,629) |

(338,144,629) |

545,463,635 |

545,463,635 |

|

후속적으로 당기손익으로 재분류되는 포괄손익 |

||||

|

해외사업환산이익(손실) |

(338,144,629) |

(338,144,629) |

545,463,635 |

545,463,635 |

|

총포괄손익 |

(2,003,514,104) |

(2,003,514,104) |

895,874,051 |

895,874,051 |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업소유주지분 |

(1,650,113,986) |

(1,650,113,986) |

352,764,390 |

352,764,390 |

|

비지배지분 |

(15,255,489) |

(15,255,489) |

(2,353,974) |

(2,353,974) |

|

포괄손익의 귀속 |

||||

|

지배기업소유주지분 |

(2,003,579,526) |

(2,003,579,526) |

896,186,162 |

896,186,162 |

|

비지배지분 |

65,422 |

65,422 |

(312,111) |

(312,111) |

|

주당이익 |

||||

|

기본주당순이익(손실) (단위 : 원) |

||||

|

계속영업기본주당이익(손실) (단위 : 원) |

(48) |

(48) |

14 |

14 |

|

중단영업기본주당이익(손실) (단위 : 원) |

(4) |

(4) |

||

|

희석주당순이익(손실) (단위 : 원) |

||||

|

계속영업희석주당이익(손실) (단위 : 원) |

(51) |

(51) |

23 |

23 |

|

중단영업희석주당이익(손실) (단위 : 원) |

(3) |

(3) |

||

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 27 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

이익잉여금 |

기타포괄손익누계액 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

8,650,546,500 |

187,502,536,568 |

(138,291,528,656) |

(6,815,147,161) |

1,110,577,296 |

52,156,984,547 |

131,307,472 |

52,288,292,019 |

|

당기순이익(손실) |

352,764,390 |

352,764,390 |

(2,353,974) |

350,410,416 |

||||

|

해외사업환산손익 |

543,421,772 |

543,421,772 |

2,041,863 |

545,463,635 |

||||

|

주식매입선택권 |

276,583,752 |

276,583,752 |

276,583,752 |

|||||

|

2024.03.31 (기말자본) |

8,650,546,500 |

187,502,536,568 |

(137,938,764,266) |

(6,271,725,389) |

1,387,161,048 |

53,329,754,461 |

130,995,361 |

53,460,749,822 |

|

2025.01.01 (기초자본) |

17,290,843,500 |

178,800,326,058 |

(144,857,649,428) |

(5,962,999,599) |

2,216,912,304 |

47,487,432,835 |

(556,418,016) |

46,931,014,819 |

|

당기순이익(손실) |

(1,650,113,986) |

(1,650,113,986) |

(15,255,489) |

(1,665,369,475) |

||||

|

해외사업환산손익 |

(353,465,540) |

(353,465,540) |

15,320,911 |

(338,144,629) |

||||

|

주식매입선택권 |

276,583,752 |

276,583,752 |

276,583,752 |

|||||

|

2025.03.31 (기말자본) |

17,290,843,500 |

178,800,326,058 |

(146,507,763,414) |

(6,316,465,139) |

2,493,496,056 |

45,760,437,061 |

(556,352,594) |

45,204,084,467 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 27 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 26 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 27 기 1분기 |

제 26 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

(5,552,294,471) |

(2,489,639,030) |

|

영업에서 창출된 현금 |

(5,141,754,111) |

(2,091,971,502) |

|

이자의 수취 |

10,291,427 |

1,262,934 |

|

이자의 지급 |

(570,336,334) |

(428,834,392) |

|

법인세의 환급(납부) |

149,504,547 |

29,903,930 |

|

투자활동현금흐름 |

6,156,955,295 |

(1,572,184,337) |

|

금융상품의 감소 |

177,940 |

9,141,463 |

|

기타금융자산의 감소 |

306,580 |

1,400,780,734 |

|

유형자산의 처분 |

7,600,000 |

13,476,177 |

|

기타금융자산의 취득 |

(10,300,485) |

(5,203,154) |

|

당기손익-공정가치측정금융자산의 처분 |

7,237,000,000 |

|

|

유형자산의 취득 |

(1,065,738,340) |

(2,835,625,008) |

|

무형자산의 취득 |

(12,090,400) |

(154,754,549) |

|

재무활동현금흐름 |

1,912,845,305 |

3,783,291,180 |

|

차입금의 증가 |

9,757,341,000 |

4,604,112,111 |

|

차입금의 상환 |

(7,790,040,612) |

(543,922,910) |

|

리스부채의 상환 |

(54,455,083) |

(276,898,021) |

|

현금및현금성자산의순증가(감소) |

2,517,506,129 |

(278,532,187) |

|

기초현금및현금성자산 |

7,152,738,444 |

8,418,601,725 |

|

현금및현금성자산의 환율변동효과 |

243,365,217 |

(350,059,832) |

|

기말현금및현금성자산 |

9,913,609,790 |

7,790,009,706 |

3. 연결재무제표 주석

| 제 27(당) 1분기 2025년 1월 1일부터 2025년 03월 31일까지 |

| 제 26(전) 1분기 2024년 1월 1일부터 2024년 03월 31일까지 |

| 주식회사 다이나믹디자인및 그 종속기업 |

1. 회사의 개요

(1) 지배기업

주식회사 다이나믹디자인(이하 "지배기업")은 1999년 4월 2일 설립되어 타이어 금형 및 성형기계의 제조 및 판매를 주요 사업목적으로 하고 있으며, 본사소재지는 광주광역시 북구 첨단연신로 29길 12 입니다.

2025년 3월 31일로 종료하는 보고기간에 대한 분기연결재무제표는 지배회사와 지배회사의 종속기업(이하 "연결실체")에 대한 지분으로 구성되어 있습니다.

지배기업의 보통주는 2015년 3월 19일 한국거래소가 개설한 유가증권시장에 상장되었으며, 당분기말과 전기말 현재 지배기업의 주요 주주내역은 다음과 같습니다.

| 구 분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 주식수 | 지분율 | 주식수 | 지분율 | |

| (주)이브이첨단소재 | 7,992,590주 | 23.11% | 7,992,590주 | 23.11% |

| 자기주식 | 20,499주 | 0.06% | 20,499주 | 0.06% |

| 기 타 | 26,568,598주 | 76.83% | 26,568,598주 | 76.83% |

| 합 계 | 34,581,687주 | 100.00% | 34,581,687주 | 100.00% |

(2) 종속기업 현황

당분기말과 전기말 현재 종속기업의 내역은 다음과 같습니다.

| 회사명 | 소재지 | 주요 영업활동 |

소유지분율 | |||||

|---|---|---|---|---|---|---|---|---|

| 당분기말 | 전기말 | |||||||

| 지배회사 보유지분 |

종속기업 보유지분 |

보유지분 합계 |

지배회사 보유지분 |

종속기업 보유지분 |

보유지분 합계 |

|||

| QM MEXICO SA CV | 멕시코 | 타이어 금형제작 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| DYNAMIC DESIGN EUROPE RO S.R.L. | 루마니아 | 타이어 금형제작 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| LLC. Saehwa RUS | 러시아 | 타이어 금형제작 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| Saehan Holdings Limited | 홍콩 | 지주회사 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| Qingdao Saehwa Mold Ltd.(*) | 중국 | 타이어 금형제작 | - | 100.00% | 100.00% | - | 100.00% | 100.00% |

| (주)큐브테크 | 한국 | 3D PRINTER 제작 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| (주)다이나믹벤처스 | 한국 | 투자업 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| PT. DYNAMIC DESIGN INDONESIA | 인도네시아 | 타이어 금형제작 | 100.00% | - | 100.00% | 100.00% | - | 100.00% |

| PT. TIRTA ALAM MINERAL | 인도네시아 | 광물 유통업 | 67.00% | - | 67.00% | 67.00% | - | 67.00% |

(*) Saehan Holdings Limited 의 종속기업입니다.

(3) 당분기와 전분기의 주요 종속기업의 요약 재무정보(연결조정 반영 전)는 다음과 같습니다.

① 당분기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 당분기말 | 당분기 | ||

| 회사명 | 자산총액 | 부채총액 | 매출액 | 당기순이익(손실) |

| Qingdao Saehwa Mold | 11,563,842 | 5,280,203 | 3,003,985 | 137,325 |

| DYNAMIC DESIGN EUROPE RO S.R.L. | 17,988,854 | 12,542,520 | 4,365,117 | (502,257) |

| ㈜다이나믹벤처스 | 707,539 | 219,211 | - | (55,332) |

| PT DYNAMIC DESIGN INDONESIA | 31,732,779 | 15,373,634 | 126,700 | (794,793) |

② 전분기 및 전기말

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구분 | 전분기말 | 전분기 | ||

| 회사명 | 자산총액 | 부채총액 | 매출액 | 당기순이익(손실) |

| Qingdao Saehwa Mold | 9,623,299 | 4,026,883 | 2,045,162 | 1,349 |

| DYNAMIC DESIGN EUROPE RO S.R.L. | 20,395,893 | 13,575,945 | 4,418,707 | (971,017) |

| EMT Puchov s.r.o. | 8,140,966 | 6,354,793 | 2,290,075 | (127,229) |

| ㈜다이나믹벤처스 | 3,177,532 | 210,738 | - | (91,514) |

| PT DYNAIMIC DESIGN INDONESIA | 19,286,694 | 1,513,806 | 64,469 | (193,498) |

2. 재무제표 작성기준

(1) 회계기준의 적용

연결실체의 분기연결재무제표는 한국채택국제회계기준에 따라 작성되는 중간재무제표입니다. 동 중간재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었으며, 연차재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 선별적 주석은 직전 연차보고기간말 후 발생한 연결실체의 재무상태와 경영성과의 변동을 이해하는 데 유의적인 거래나 사건에 대한 설명을 포함하고 있습니다.

(2) 추정과 판단

① 경영진의 판단 및 가정과 추정의 불확실성

한국채택국제회계기준은 중간재무제표를 작성함에 있어서 회계정책의 적용이나, 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

분기연결재무제표에서 사용된 연결실체의 회계정책 적용과 추정금액에 대한 경영진의 판단은 2024년 12월 31일로 종료되는 회계연도의 연차재무제표와 동일한 회계정책과 추정의 근거를 사용하였습니다.

② 공정가치 측정

연결실체는 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고되고 있습니다.

3. 중요한 회계정책

연결실체는 2024년 12월 31일로 종료하는 보고기간의 연차재무제표를 작성할 때 적용한것과 동일한 회계정책을 적용하고 있습니다.

(1) 회사가 채택한 제ㆍ개정 기준서

연결실체는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다

1) 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 미적용 제ㆍ개정 기준서

2025년 3월 31일 현재 제정ㆍ공표되었으나 시행일이 도래하지 않아 적용하지 아니한 주요 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

1) 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서 제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 연결실체는 동 개정으로 인한 연결재무제표의 영향을 검토 중에 있습니다.

- 특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

- 금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

- 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

- FVOCI 지정 지분상품에 대한 추가 공시

2) 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

- 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' : K-IFRS 최초 채택시 위험회피회계 적용

- 기업회계기준서 제1107호 '금융상품:공시' : 제거 손익, 실무적용지침

- 기업회계기준서 제1109호 '금융상품' : 리스부채의 제거 회계처리와 거래가격의 정의

- 기업회계기준서 제1110호 '연결재무제표' : 사실상의 대리인 결정

- 기업회계기준서 제1007호 '현금흐름표' : 원가법

4. 영업부문

(1) 당분기말 현재 연결실체는 경제적 특성을 고려하여 다음의 보고부문을 구성하고 있습니다.

| 보고부문 | 보고부문의 성격 |

|---|---|

| 금형사업부문 | 타이어 금형제조 |

| 기타사업부문 | 투자업 등 |

(2) 당분기와 전분기의 보고부문별 재무정보는 다음과 같습니다.

① 당분기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 금형사업부문 | 기타사업부문 | 연결조정 | 합 계 |

| 총부문수익 | 21,546,591 | 67 | (1,557,330) | 19,989,328 |

| 내부수익 | (1,557,330) | - | 1,557,330 | - |

| 외부고객으로부터의 수익 | 19,989,261 | 67 | - | 19,989,328 |

| 영업손익 | (121,800) | (8,422) | (62,109) | (192,331) |

| 감가상각비 | 1,003,437 | 2,839 | (626,461) | 379,815 |

| 부문 자산 : | ||||

| 재고자산 | 5,635,077 | - | (442,524) | 5,192,553 |

| 유형자산 | 68,638,421 | - | (12,665,022) | 55,973,399 |

| 무형자산 | 736,737 | - | (184,865) | 551,872 |

② 전분기

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 금형사업부문 | 기타사업부문 | 연결조정 | 합 계 |

| 총부문수익 | 18,789,339 | 2,846 | (2,085,902) | 16,706,283 |

| 내부수익 | (2,085,902) | - | 2,085,902 | - |

| 외부고객으로부터의 수익 | 16,703,437 | 2,846 | - | 16,706,283 |

| 영업손익 | 74,595 | (4,556) | 97,669 | 167,708 |

| 감가상각비 | 1,366,706 | 12,192 | (655,940) | 722,958 |

| 부문 자산 : | ||||

| 재고자산 | 6,850,570 | - | (87,976) | 6,762,594 |

| 유형자산 | 58,908,449 | - | (14,297,791) | 44,610,658 |

| 무형자산 | 812,812 | - | (167,459) | 645,353 |

부문간 매출거래는 독립된 당사자간의 거래조건에 따라 이루어졌습니다. 최고영업의사결정자에게 보고되는 외부고객으로부터의 수익은 연결포괄손익계산서와 동일한 방식으로 산출되었습니다.

5. 금융상품

(1) 당분기말과 전기말 현재 금융상품의 범주별 장부금액은 다음과 같습니다.

① 당분기말

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 상각후원가측정 금융자산 |

당기손익- 공정가치측정금융자산 |

기타포괄손익- 공정가치측정금융자산 |

상각후원가측정 금융부채 |

당기손익- 공정가치측정금융부채 |

합 계 | |

| 금융자산 | 현금및현금성자산(*) | 9,898,695 | - | - | - | - | 9,898,695 |

| 장ㆍ단기금융상품 | 426,557 | - | - | - | - | 426,557 | |

| 매출채권 | 23,905,179 | - | - | - | - | 23,905,179 | |

| 기타수취채권 | 1,244,717 | - | - | - | - | 1,244,717 | |

| 기타금융자산 | 581,999 | - | - | - | - | 581,999 | |

| 당기손익- 공정가치측정금융자산 |

- | 940,546 | - | - | - | 940,546 | |

| 기타포괄손익- 공정가치측정금융자산 |

- | - | 788,394 | - | - | 788,394 | |

| 합 계 | 36,057,147 | 940,546 | 788,394 | - | - | 37,786,087 | |

| 금융부채 | 장ㆍ단기차입금 | - | - | - | 29,569,220 | - | 29,569,220 |

| 전환사채 | - | - | - | 7,260,217 | - | 7,260,217 | |

| 당기손익- 공정가치측정금융부채 |

- | - | - | - | 3,349,639 | 3,349,639 | |

| 매입채무 | - | - | - | 6,512,070 | - | 6,512,070 | |

| 기타지급채무 | - | - | - | 8,844,495 | - | 8,844,495 | |

| 기타금융부채 | - | - | - | 400,263 | - | 400,263 | |

| 합 계 | - | - | - | 52,586,265 | 3,349,639 | 55,935,904 | |

(*) 연결실체가 보유한 현금시재액은 제외하였습니다.

② 전기말

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 구 분 | 상각후원가측정 금융자산 |

당기손익- 공정가치측정금융자산 |

기타포괄손익- 공정가치측정금융자산 |

상각후원가측정 금융부채 |

당기손익- 공정가치측정금융부채 |

합 계 | |

| 금융자산 | 현금및현금성자산(*) | 7,141,226 | - | - | - | - | 7,141,226 |

| 장기금융상품 | 426,735 | - | - | - | - | 426,735 | |

| 매출채권 | 17,737,601 | - | - | - | - | 17,737,601 | |

| 기타수취채권 | 889,758 | - | - | - | - | 889,758 | |

| 기타금융자산 | 576,954 | - | - | - | - | 576,954 | |

| 당기손익- 공정가치측정금융자산 |

- | 8,290,546 | - | - | - | 8,290,546 | |

| 기타포괄손익- 공정가치측정금융자산 |

- | - | 788,394 | - | - | 788,394 | |

| 합 계 | 26,772,274 | 8,290,546 | 788,394 | - | - | 35,851,214 | |

| 금융부채 | 장ㆍ단기차입금 | - | - | - | 27,389,527 | - | 27,389,527 |

| 전환사채 | - | - | - | 6,554,936 | - | 6,554,936 | |

| 당기손익- 공정가치측정금융부채 |

- | - | - | - | 3,349,639 | 3,349,639 | |

| 매입채무 | - | - | - | 6,721,925 | - | 6,721,925 | |