|

|

대표이사 등의 확인 |

분 기 보 고 서

(제 24 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 14 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 슈어소프트테크 주식회사 |

| 대 표 이 사 : | 배 현 섭 |

| 본 점 소 재 지 : | 경기도 성남시 수정구 금토로80번길 37 인피니티타워 E동 |

| (전 화) 031-606-2000 | |

| (홈페이지) http://www.suresofttech.com | |

| 작 성 책 임 자 : | (직 책) 상 무 (성 명) 장 정 희 |

| (전 화) 031-606-2000 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | - | 4 | 4 |

| 합계 | 4 | - | - | 4 | 4 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

지배회사인 당사의 명칭은 「슈어소프트테크 주식회사」라고 표기하며, 영문으로는

「Suresofttech Inc.」로 표기합니다.

다. 설립일자 및 존속기간

회사는 2002.03.05일 설립되었습니다. 계속기업으로 존속기간이 정해져 있지 않습니다.

※ 슈어소프트테크 주식회사는 엔에이치기업인수목적22호주식회사와 2023년 04월11일 (합병등기일)합병을 완료한 후 2023년 04월28일 한국거래소 코스닥시장에 상장되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

|

구 분 |

내 용 |

|

본사주소 |

경기도 성남시 수정구 금토로80번길37 인피니티타워 E동 |

|

전화번호 |

031-306-2000 |

|

홈페이지 |

http://www.suresofttech.com |

마. 회사사업 영위의 근거가 되는 법률

공시서류 작성기준일 현재 해당사항이 없습니다.

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

사. 주요 사업의 내용

당사는 고신뢰 고위험 소프트웨어, 즉 Mission Critical Software의 안전성을 검증하기 위한 자동화 도구 개발 및 공급과 3자 검증 서비스를 제공하는 소프트웨어 자동화 검증 전문 회사입니다.

당사가 영위하고 있는 사업의 상세한 내용은 보고서 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 평가대상 | 신용등급 | 신용평가기관명 (신용평가등급범위) |

평가구분 |

| 2025-04-11 | 기업신용평가 | BBB+ | 한국평가데이터 | 정기평가 |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2023년 04월 28일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

|

일 자 |

구 분 |

내 용 |

| 2002.03 | 법인 설립 | 서울시 강남구 논현동 226-3, 동궁빌딩 2층 |

| 2003.04 | 본점 소재지 이전 | 서울시 강남구 논현동 197-20 삼화빌딩 3층 |

| 2006.10 | 본점 소재지 이전 | 서울시 서초구 반포동 701-5 심로빌딩 3층 |

| 2015.04 | 본점 소재지 이전 | 서울시 강남구 언주로 536, 3층(역삼동, 태승빌딩) |

| 2019.03 | 본점 소재지 이전 | 서울시 강남구 테헤란로 86길 13, 5층(대치동, 대경타워) |

| 2023.03 | 본점 소재지 이전 | 경기도 성남시 수정구 금토로80번길 37(금토동, 인피니티타워 이동) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 07월 19일 | 정기주총 | 사내이사 한일영 | 사내이사 김준 | - |

| 2019년 08월 30일 | 임시주총 | - | - | 사내이사 김준(사임) |

| 2020년 03월 31일 | 정기주총 | 사외이사 이윤준 | 대표이사 배현섭 | - |

| 2021년 03월 31일 | 정기주총 | - | 사내이사 오승욱 감사 김상인 |

- |

| 2021년 07월 30일 | 임시주총 | 사외이사 신상철 감사 문상용 |

- | 사외이사 이윤준(사임) 감사 김상인(사임) |

| 2022년 03월 31일 | 정기주총 | - | 사내이사 한일영 | - |

| 2022년 10월 13일 | 임시주총 | 감사 이가람 | - | 감사 문상용(사임) |

| 2023년 03월 31일 | 정기주총 | - | 대표이사 배현섭 | - |

| 2024년 03월 29일 | 정기주총 | 사내이사 장정희 사외이사 이윤준 감사 강명주 |

사내이사 오승욱 사외이사 신상철 |

감사 이가람 |

| 2025년 03월 27일 | 정기주총 | - | 사내이사 한일영 | - |

다. 최대주주의 변동

공시서류 작성기준일 현재 당사의 최대주주는 배현섭이며, 설립 이후 최대주주의 변동 사항은 없습니다.

라. 상호의 변경

당사는 공시서류 작성기준일 현재 해당사항이 없습니다.

마. 회사가 화의,회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 공시서류 작성기준일 현재 해당사항이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

당사는 코스닥 상장을 위해 2023년 02월 06일(최초결의일: 2022년 09월 05일) 엔에이치기업인수목적22호 주식회사와합병계약을 체결하였으며, 2023년 4월11일(합병기일)에 합병을 완료하였습니다.

| 구분 | 비고 |

| 합병일정 | - 계약일 : 2023년 2월 6일 - 종료일 : 2023년 4월 11일(합병기일) |

| 합병방법 | 슈어소프트테크(주)(합병법인)가 코스닥시장 상장회사인 엔에이치기업인수목적22호주식회사(피합병법인)을 흡수 합병함 |

| 합병목적 |

(1) 중장기적인 신규솔루션 및 서비스 확대 (4) 우수한 인재 영입을 위한 기업 신인도 제고 (6) 코스닥 시장 상장을 통한 회사의 사회적 책임 구현 및 주주의 권익 보호 |

| 합병비율 | 슈어소프트테크(주)는 상기에 따른 신주(액면가 100원)를 발행함에 있어 엔에이치기업인수목적22호(주)의 보통주식(액면가 100원) 1주당 0.3746020의 비율로 하여 슈어소프트테크(주)의 보통주식을 교부합니다. |

사. 회사의 업종 또는 주된 사업의 변화

회사가 영위하는 목적사업은 다음과 같으며, 정관의 기재내용을 참조하였습니다.

1. 소프트웨어 개발

2. 소프트웨어 테스팅

3. 연구개발 서비스 사업

4. 평생교육시설업 및 교육사업운영

5. 원격평생교육사업 및 관련 서비스업

6. 컴퓨터 및 주변장치, 소프트웨어 소매업

7. 스마트 팩토리 사업

8. 빅데이터 사업

9. 사물인터넷 사업

10. 하드웨어 개발 및 제작

11. 온오프라인 교육사업

12. 교육용 SW 개발 및 공급

13. 부동산 임대업

14. 부동산 매매 및 개발업

15. 위 각 호에 관련된 부대사업일체

- 2021년 : 부동산 매매 및 개발업을 정관의 사업 목적에 추가

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 년 월 | 주요내용 |

|

2002.03 |

슈어소프트테크주식회사 설립(서울시 강남구 논현동 226-2. 동궁빌딩 2층) |

|

2002.12 |

기업부설 연구소 설립 |

|

2004.12 |

스틱일자리창출펀드 투자 유치 |

|

2007.04 |

CSK Principals Co., Ltd / CSK-VC Technology Innovation Fund LP / 파트너스3호벤처투자조합 투자 유치 |

|

2008.12 |

공개 SW 공모대전 OSS Project 부문 수상 |

|

2009.12 |

수출유망중소기업 지정 |

|

2010.12 |

DO-178B qualification kit |

|

2011.05 |

CODESCROLL Test Monitor GS 인증 획득 |

|

2011.07 |

기술혁신형 중소기업(INNO-BIZ) 인증 |

|

2011.11 |

ISO 26262 Tool Certification 인증 획득 |

|

2012.03 |

두뇌역량우수전문기업 선정, CMMI Level-3 인증 획득 |

|

2012.12 |

현대자동차 주식회사 투자 유치 |

|

2013.04 |

KOLAS (Korea Laboratory & Accreditation Scheme) 국제 공인 시험 기관 |

|

2014.02 |

대한민국 SW 기업경쟁력 대상 우수기업 선정 |

|

2014.03 |

ISO 26262, IEC 61508, EN 50128, RTCA/DO-178B Tool Certification |

|

2014.07 |

두뇌역량우수전문기업 (K-Brain Power) 선정 |

|

2014.08 |

미국 법인 설립(V-Cubed Solution) |

|

2015.10 |

미래창조과학부 장관상 표창 K-ICT 신소프트웨어 상품대장 Test Monitor 일반 SW 부문 수상 |

|

2015.11 |

행복한중기경영대상 우수상 수상 |

|

2016.02 |

KOLAS 국제 공인 인증 확대 |

|

2016.06 |

국가 IoT 대상 수상 |

|

2016.11 |

산업통상자원부 장관상 표창 |

|

2017.01 |

평생교육원 신설 |

|

2017.03 |

중국 법인 설립 (Qingdao Suresoft) |

|

2017.03 |

산은캐피탈㈜ / P&I-L&S세컨더리투자조합1호 / 엘앤에스신성장동력글로벌스타투자조합 업무집행조합원 엘앤에스벤처캐피탈(주) 투자 유치 |

|

2017.07 |

브레인 브릿지 인수 |

|

2017.08 |

현대자동차 주식회사 추가 투자 유치 |

|

2017.10 |

일하기 좋은 소프트웨어 전문기업 최우수상 수상 |

|

2017.11 |

대한민국 소프트웨어대상 국무총리상 수상 |

|

2018.02 |

대한민국 SW기업 경쟁력 대상 직원 만족 우수상 |

|

2018.07 |

부산IT융합부품연구소 SW시험인증 협력 |

|

2018.10 |

하이서울 브랜드 기업 선정 |

|

2018.11 |

SW 연구개발 성과 정보통신산업진흥원장상 수상 국가품질경영대회 대통령 우수분임조상 |

|

2018.12 |

청년친화 강소기업 선정 |

|

2019.01 |

KST인텔리전스 마카롱ONE 플랫폼을 위한 업무협약 체결 |

|

2020.05 |

파이낸셜 타임즈(英) 2021 아시아 태평양에서 가장빠르게 성장하는 기업 선정 |

|

2020.07 |

IBKC-메디치 세컨더리 투자조합 투자 유치 |

|

2020.08 |

티앤에프2020에스에스 창업벤처전문 사모투자합자회사 투자 유치 |

|

2020.10 |

과학기술정보통신부 국가연구개발 우수성과 100선 선정 |

|

2020.12 |

중소벤처기업부 벤처창업진흥 유공포상 대통령 표창 수상 |

|

2021.01 |

중국 3대 국영 자동차 시험 검사 기관과 업무 협약 체결 모라이와 자율주행 시스템 검증 MOU 체결 파이낸셜 타임즈(英) 2021 아시아 태평양에서 가장빠르게 성장하는 기업 선정 |

|

2021.06 |

이타스코리아와 자동차 사이버 보안 테스팅 MOU 체결 지에이씨와 A-SPICE 기술 협력과 공동 연구를 위한 MOU 체결 KBS World 라디오 '히트메이커 기업 선정' |

|

2021.10 |

2021 소프트웨어 천억클럽 선정’ 美 ConsuNova와 항공 모빌리티 시스템 안전성 확보 기술 MOU 체결 |

|

2022.03 |

美 뉴스케일 소형모듈원자로(SMR) 관련 해외 소프트웨어 사업 수주 |

| 2022.05 | ECU 가상화 검증, 시뮬레이션 검증 솔루션 출시 |

| 2022.09 | 엔에이치기업인수목적22호주식회사 합병계약 체결 |

|

2023.02 |

판교 제2 테크노밸리 사옥 입주 |

| 2023.04 | 엔에이치기업인수목적22호주식회사와 합병 |

| 2023.04 | 코스닥 상장 |

| 2023.08 | 주식회사 모비젠 인수 |

| 2023.08 | 제1회 전환사채 150억 발행 |

| 2023.09 | 2023 대한민국 디지털미래혁신대전 한국인터넷진흥원(KISA) 원장상 수상 |

| 2024.02 | KOLAS 국제 공인 인증 확대 (3가지 인정 규격 추가 획득) |

| 2024.06 | 제4회 인공지능산업대상 매경미디어그룹 회장상 수상 |

| 2024.10 | Good AI Awards 2024 NIA 원장상 수상 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 24기 (2025년1분기말) |

23기 (2024년말) |

22기 (2023년말) |

21기 (2022년말) |

|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 52,619,061 | 52,619,061 | 52,619,061 | 49,247,465 |

| 액면금액 | 100 | 100 | 100 | 100 | |

| 자본금 | 5,345,603,100 | 5,345,603,100 | 5,345,603,100 | 5,008,443,500 | |

| 우선주 | 발행주식총수 | - | - | - | - |

| 액면금액 | - | - | - | - | |

| 자본금 | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - |

| 액면금액 | - | - | - | - | |

| 자본금 | - | - | - | - | |

| 합계 | 자본금 | 5,345,603,100 | 5,345,603,100 | 5,345,603,100 | 5,008,443,500 |

주) 당사는 2011년 07월 11일에 상환우선주 90,920주, 2011년 09월 05일에 상환우선주 37,273주를, 2022년 04월 01일에 보통주 39,201주를 이익소각하였습니다. 이로 인하여 보고기간말 현재 당사의 자본금은 발행주식의 액면총액과 일치하지 않습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 75,000,000 | 25,000,000 | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 52,658,262 | 1,782,389 | 54,440,651 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 39,201 | 1,782,389 | 1,821,590 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 39,201 | 128,193 | 167,394 | - | |

| 3. 상환주식의 상환 | - | 1,654,196 | 1,654,196 | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 52,619,061 | - | 52,619,061 | - | |

| Ⅴ. 자기주식수 | 425,665 | - | 425,665 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 52,193,396 | - | 52,193,396 | - | |

| Ⅶ. 자기주식 보유비율 | 0.81 | - | 0.81 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | 153,430 | - | - | - | 153,430 | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 153,430 | - | - | - | 153,430 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 272,235 | - | - | - | 272,235 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 425,665 | - | - | - | 425,665 | - | ||

| - | - | - | - | - | - | - | |||

주) 합병과정에서 단주수, 주식매수청구권 행사로 인하여 취득한 자기주식입니다.

【발행 이후 전환권 행사가 있을 경우】

| 행사일자 | 전환한 종류주식 수(주) |

전환된 보통주주식 수(주) |

|---|---|---|

| 2023년 10월 10일 | - | 959,160 |

| - | - | - |

주) 본 전환사채는 당사와 합병 후 소멸한 엔에이치기업인수목적22호(주)에서 발행한 제1회 무보증사모전환사채입니다. 2023년 10월 10일 전환청구되어 2023년 10월 24일 모두 주식으로 전환되었습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 07월 19일 | 정기주주총회 | 사업의 목적 추가 및 변경 | 사업영역 확대를 위한 사업목적 추가 및 변경 |

| 2020년 03월 31일 | 정기주주총회 | 종류주식 발행한도 주식수량 변경 | 발행한도 주식수량 변경 |

| 2020년 07월 15일 | 임시주주총회 | 전환우선주 발행 신설, 주식의 양도 | 전환우선주 발행 |

| 2021년 07월 30일 | 임시주주총회 | 사업의 목적 추가 전자증권등록제도 도입 등 |

판교사옥 개발에 대한 사업목적 추가 상장사 표준정관 반영 |

| 2022년 06월 03일 | 임시주주총회 | 주식양도제한규정폐지 | 명의개서대리인 선임 |

| 2022년 10월 13일 | 임시주주총회 | 1주의 금액 변경 | 주식액면분할 |

| 2023년 03월 06일 | 임시주주총회 | 본점소재지 변경 및 건전경영의 유지 | 본점이전 및 건전경영의 유지 추가 |

| 2024년 03월 29일 | 정기주주총회 | 특수관계법인 관련 사항 변경 | 상법542조의 9 및 동법 시행령 제35조 준수 |

나. 사업목적

(1) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 소프트웨어 개발 | 영위 |

| 2 | 소프트웨어 테스팅 | 영위 |

| 3 | 연구개발 서비스 사업 | 영위 |

| 4 | 평생교육시설업 및 교육사업운영 | 미영위 |

| 5 | 원격평생교육사업 및 관련 서비스업 | 미영위 |

| 6 | 컴퓨터 및 주변장치, 소프트웨어 소매업 | 미영위 |

| 7 | 스마트 팩토리 사업 | 미영위 |

| 8 | 빅데이터 사업 | 영위 |

| 9 | 사물인터넷 사업 | 미영위 |

| 10 | 하드웨어 개발 및 제작 | 영위 |

| 11 | 온오프라인 교육사업 | 미영위 |

| 12 | 교육용 SW 개발 및 공급 | 미영위 |

| 13 | 부동산 임대업 | 영위 |

| 14 | 부동산 매매 및 개발업 | 영위 |

| 15 | 위 각호에 관련된 부대사업일체 | 영위 |

(2) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 삭제 | 2019년 07월 19일 | 건물설비 설치 공사업 | - |

| 삭제 | 2019년 07월 19일 | 정보통신 공사업 | - |

| 추가 | 2019년 07월 19일 | - | 온오프라인 교육사업 |

| 추가 | 2019년 07월 19일 | - | 교육용SW개발 및 공급 |

| 추가 | 2019년 07월 19일 | - | 부동산 임대업 |

| 추가 | 2020년 07월 30일 | - | 부동산 매매 및 개발업 |

(3) 변경 사유 및 사업목적 추가현황표

정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 추가 | 온오프라인 교육사업 | 2019년 07월 19일 |

| 추가 | 교육용SW개발 및 공급 | 2019년 07월 19일 |

| 추가 | 부동산 임대업 | 2019년 07월 19일 |

| 추가 | 부동산 매매 및 개발업 | 2021년 07월 30일 |

(가) 변경 취지 및 목적, 필요성

당사는 SW개발 공급 사업을 확대함에 따라 고객 교육의 필요성으로 온오프라인 교육사업과 교육용 SW개발 및 공급 사업을 추가 하였습니다.

(나) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 SW개발 공급 사업을 확대함에 따라 고객 교육의 필요성으로 온오프라인 교육사업과 교육용 SW개발 및 공급 사업을 추가 하였습니다.

Mission Critical 산업 분야의 소프트웨어 V&V 시장은 국제 표준 및 국내법의 시행 여부에 영향을 받고 있습니다. 4차 산업과 더불어 소프트웨어의 중요성과 활용이 더욱 많아지고 있으며, 이로 인해 소프트웨어의 안전은 더욱 중요해지고 있습니다. 또한, 해당 분야들은 공통적으로 표준과 지침이 제도화된 이후로 소프트웨어 품질 기준이 점차 강화되어 있으며, 적용 범위 또한 확대되고 있습니다. 따라서 당사는 V&V의 기술시험검증 시 국제 표준 및 국내법 등을 이해하고 시험검증 전문가 확대를 우해 사용자 교육을 넓히고자 대상을 점차 확대하여 사용자 교육을 진행하고 있습니다.

또한 당사는 2018년 판교사옥건립을 위해 토지를 매입하였으며, 공사진행을 위해 부동산 매매 및 개발업, 부동산 입대업을 사업목적에 추가하였습니다.

(다) 시장의 주요 특성ㆍ규모 및 성장성

SW사업 특성상 온오프라인 교육사업과 교육용 SW개발 및 공급은 제품의 신규판매확대와 유지보수 사업확대에 기대하고 있습니다.

(라) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

교육사업 확대에 따른 자금소요액은 기존 인력으로 컨설팅을 진행하고 있습니다.

판교사옥 개발로 토지대금 11,645백만원, 건물 33,592백만원의 자금이 소요되었습니다.

(마) 사업 추진현황

현재 교육사업은 전략기획실과 솔루션통합지원실에서 진행하고 있으며

판교사옥은 경영지원실에서 진행하고 있습니다.

교육사업을 통한 제품매출은 따로 구분하지 않고 있습니다.

(바) 기존 사업과의 연관성

온오프라인 교육사업과 교육용SW개발 및 공급사업은 SW제품 신규판매와 유지보수 판매 연관되어 있습니다.

(사) 주요 위험

공시서류 작성기준일 현재 해당사항이 없습니다.

(아) 향후 추진계획

부동산임대업은 당사의 판교사옥 4층과 5층 전체층에 대해 향후 임차계획에 있습니다.

(자) 미추진 사유

부동산매매 및 개발업은 판교사옥 완공하여 향후 당분간 계획은 없습니다.

II. 사업의 내용

1. 사업의 개요

당사는 고신뢰 고위험 소프트웨어, 즉 Mission Critical Software의 안전성을 검증하기 위한 자동화 도구 개발 및 공급과 3자 검증 서비스를 제공하는 소프트웨어 자동화 검증 플랫폼 회사입니다.

고신뢰 고위험 소프트웨어는 기능안전 국제표준에 근거하여 개발 과정(V-Process)에 따라 정의된 검증 활동이 필수적으로 요구되고, 당사는 필수 검증 활동을 자동화하는 소프트웨어 원천 기술과 20여년간 축적된 3자 검증 서비스 기술력을 보유하고 있으며, 자체 개발 기술로 빠른 고객 서비스 대응의 차별성을 가지고 국내 시장 점유율을 높여가고 있습니다.

당사는 시험검증 자동화 솔루션을 라이선스 및 유지보수(license and maintenance), 기간단위 구독 방식(subscription)으로 자동차, 국방, 원자력 및 에너지, 철도/항공/조선/로봇 분야의 국내 선두 기업에 공급하고 있으며 고위험 고신뢰 소프트웨어 특성상 개발자와 별도의 3자 검증이 필요한 고객들을 대상으로 자사 솔루션을 활용한 검증 서비스도 제공하고 있습니다.

현재 자동차 소프트웨어 분야는 당사 사업 성장의 핵심 영역입니다. 글로벌 자동차 시장의 중심축이 된 SDV(Software Defined Vehicle) 체제 전환은 당사의 소프트웨어 시험검증 사업과 밀접한 관계를 형성합니다. 자동차 제어기 시험검증 사업을 수행하며 자동차 제어기 소프트웨어에 대한 지식과 경험이 축적되었으며, 자동차 소프트웨어의 개발 과정에 대한 이해가 깊어지며 자동차 소프트웨어에 특화된 시험검증 솔루션을 개발하는 영역까지 확대되었습니다. 최근에는 차세대 차량의 제어기 일부 소프트웨어를 직접 개발하며 자동차 소프트웨어 종합 엔지니어링 파트너로 성장하고 있습니다.

당사의 사업에 대하여 자세히 설명하기에 앞서 소프트웨어 테스팅에 대한 간략한 설명을 서술하자면 다음과 같습니다.

소프트웨어 테스팅은 수동이나 자동으로 시스템을 작동시키고 평가하는 작업으로, 명시된 요구 사항을 만족하는지 여부를 확인하는 것입니다. 즉, 예상된 결과와 실제 결과와의 차이를 인식하기 위한 목적을 지니고 있습니다. 구체적으로 소프트웨어 테스팅이란 응용 프로그램 또는 시스템(구성요소를 포함해서)의 동작과 성능, 안전성이 사용자가 요구하는 수준을 만족하는지 확인하기 위해 결함을 발견하는 매커니즘입니다. 해당 매커니즘을 통해 사용자의 기대 수준과 요구 사항에 맞게 구현되고 동작하는지를 확인하고 이를 통해 결함을 발견하고 최종적으로 결함 데이터를 근간으로 개발 프로젝트의 리스트 정보를 정량적 수치로 프로젝트 관리자에게 전달할 수 있습니다.

소프트웨어를 개발하는 동안 개발자(Human)는 코드를 잘못 쓰거나 문서 작성에 실수를 하는 오류를 범할 수 있습니다. 이러한 오류는 소프트웨어 코드의 결함을 유발하게 되며, 해당 결함이 장애(오작동)을 일으키게 되고 이는 심각한 경우 인명의 피해 및 재산상의 피해를 야기하게 됩니다. 따라서 개발 과정에서부터 소프트웨어 테스팅을 통해 문서 결함 수정 및 코드 내 결함 등을 발견하여 소프트웨어 기능 구현시 위험을 줄일 수 있으며, 이는 소프트웨어 품질 향상을 통해 사용자에게 안전성을 제공하게 됩니다.

|

|

소프트웨어 테스팅의 구분 |

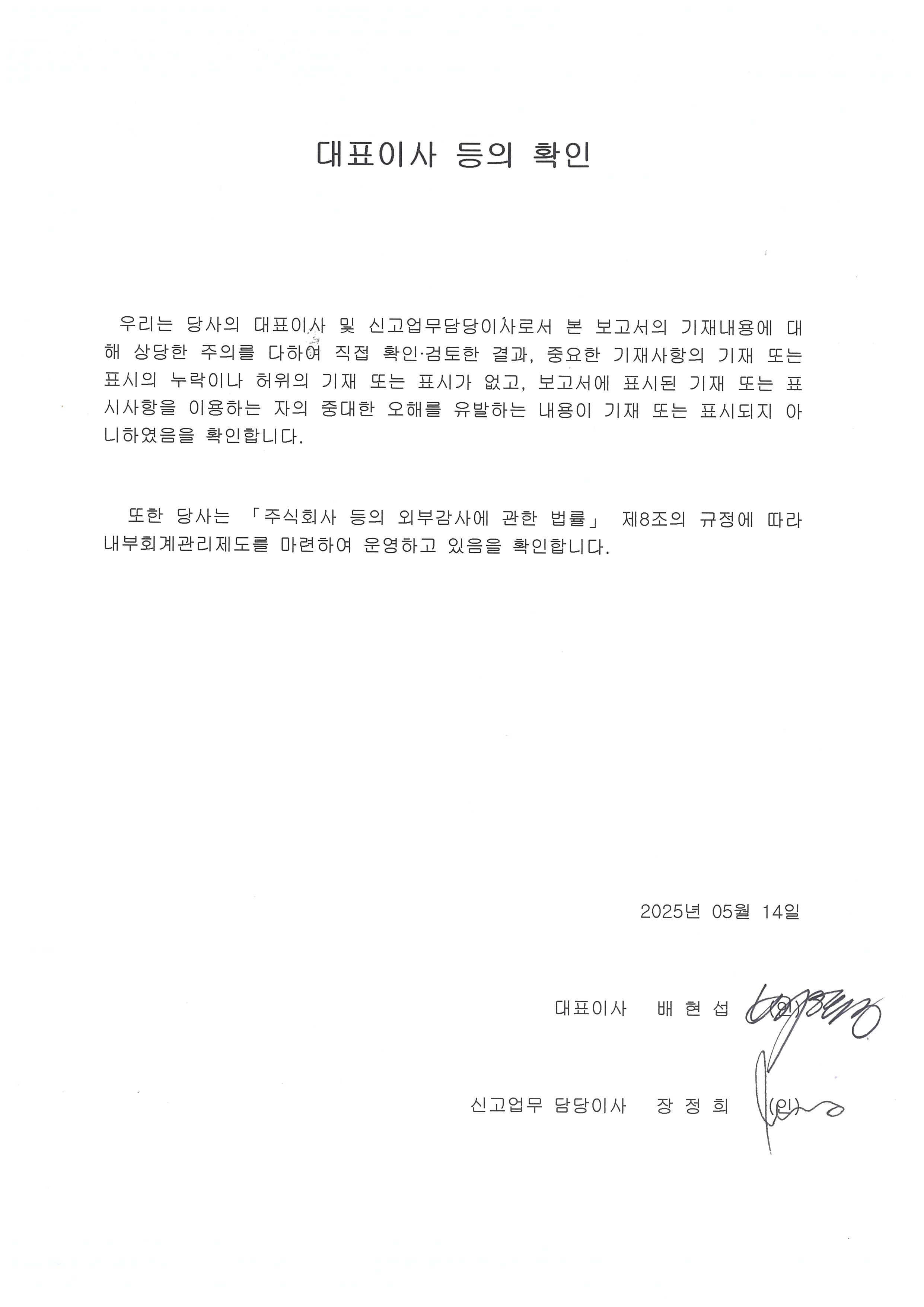

소프트웨어 테스팅은 크게 두가지의 구분(테스트 수행시 소프트웨어의 동작 유무에 따른 구분, 소프트웨어 내부 구조의 파악여부)과 네 가지의 용어(정적 테스트/동적 테스트, White Box 테스팅/Black Box 테스팅)로 구분을 할 수 있습니다.

먼저, 테스트 수행시 소프트웨어의 동작 유무에 따른 구분입니다. 정적 테스트 (Static Testing)은 프로그램을 실행하지 않고 소스코드 전체 또는 일부를 분석하는 기법이고, 동적 테스트 (Dynamic Testing)은 소프트웨어를 실행하여 다양한 입력 값에 대해 기대하는 결과 값이 나타나는지 확인하는 테스팅 기법입니다.

두번째 구분 기준은 소프트웨어 내부 구조의 파악여부입니다. White-Box 테스팅은 소스 코드 구조를 기반으로 테스트를 수행하는 기법으로 코드의 수행 경로, 불필요한 코드 혹은 테스트되지 못한 부분을 확인합니다. Black-Box 테스팅은 프로그램 코드의 정보를 이용하지 않거나, 혹은 이용할 수 없을 때에 테스트 케이스를 설계하는 방법으로 코드 정보 이외에 명세 정보나 시스템 인터페이스 정보 등을 이용하여 테스트 케이스를 설계하는 방법으로, 이를 통해 기능 누락 오류를 검출하는 것을 목적으로 합니다. 당사는 White-Box 테스팅 분야에서 강점을 보이고 있으며, 코드를 기반으로 전문 테스트 기술력으로 사업화에 성공하였습니다.

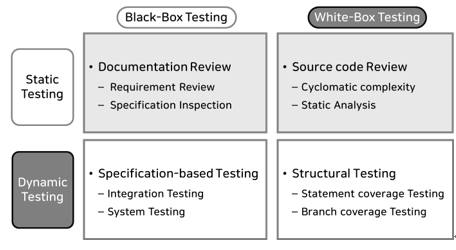

소프트웨어 테스팅과 관련하여 V-Model은 소프트웨어 생명 주기를 모형화 한 것으로 소프트웨어 공학에서 발현된 폭포수 모형에서 시스템 검증과 테스트 작업이 강조된 체계입니다. 시스템이나 시스템 컴포넌트 또는 소프트웨어 프로그램 등을 테스트하는 작업이 이들에 포함된 단순한 코딩의 오류만을 찾는 작업이 아니라 요구사항 분석에서의 오류, 설계 등 개발 단계의 작업들에 대한 테스트를 포함한다는 내용을 개발 프로세스와 통합하여 체계화한 개념으로 국내 임베디드 기업들 대부분이 도입하고 있는 프로세스입니다.

아래 예시는 V-Model을 국제기능안전표준에 명시한 내용입니다.

(자동차 분야 ISO26262 Part6 중)

|

|

iso 26262 sw 개발 프로세스 v-model |

이러한 V-Model 상에서 요구사항을 정의하는 개발의 시작 단계부터 마지막 인수 단계까지 각 단계별 활동에 대한 검증을 통해 소프트웨어 품질을 높이는 활동을 V&V(Validation & Verification)이라고 합니다. 당사는 단계별로 필요한 자동화 도구를 사업화하는데 성공하였고, 자동화 도구로 활용할 수 없는 영역은 전문 검증 인력들이 고객사에 투입되어 직접 검증을 수행하고 있습니다.

* Validation: 소프트웨어 요구사항에 따른 구현 및 동작을 확인하는 활동으로 사용자의 관점에서 요구사항을 만족하는지 평가하는 활동입니다.

* Verification: 표준 및 지침에서의 정의된 품질 특성을 만족하는지 확인하는 활동으로 개발단계의 산출물이 설정 조건을 만족하는지 검증하는 활동입니다.

Mission Critical Software Verification & Validation: 자동차·국방·우주항공·의료·금융 등 작은 실수만으로도 치명적인 결과를 초래할 수 있는 산업을 고신뢰 고위험(Mission Critical) 산업이라고 정의할 수 있습니다. 해당 분야의 소프트웨어는 결함이 발생할 경우 인명 사고 또는 막대한 경제적 손실을 초래하기 때문에 신뢰성, 안전성 등 고품질 확보가 매우 중요합니다.

당사는 국내 원천 기술 보유, 최다 업무 경험 보유, 자체 개발 기술로 빠른 고객 서비스 대응의 차별성을 가지고 국내 시장 점유율을 높여가고 있습니다.

당사의 시험검증과 관련된 솔루션과 서비스는 크게 네 가지, 빅데이터 관련된 솔루션과 서비스는 두 가지로 총 여섯가지 유형으로 나눌 수 있습니다.

Code V&V Solutions: 소프트웨어 소스 코드의 정적, 동적 오류를 검출하는 자동화 소프트웨어 (Controller Tester, STATIC), 시험검증 활동을 모니터링하고 추적하는 소프트웨어 (COVER, VPES, VSPICE) 및 이를 활용한 3자 코드 검증 서비스를 포함합니다.

System V&V Solutions: 소프트웨어 모듈 구성과 상호 작용을 시험하는 소프트웨어 (AESOP, AUTORACT), 결함주입시험과 부하시험 등 시스템 강건성을 시험하는 소프트웨어 (FIT, PROV) 및 이를 활용한 3자 시스템 검증 서비스를 포함합니다. 이 시험에서는 HILS(Hardware-in-Loop), EILS(ECU-in-Loop) 등 별도의 시험장비와 환경을 구축하여 활용하기도 합니다.

Model V&V Solutions: 소프트웨어 코딩 전에 모델 단계에서 정적, 동적 오류를 검출하는 자동화 소프트웨어 (Model Inspector, Model Verifier) 및 이를 활용한 3자 모델 검증 서비스를 포함합니다.

Future Technology V&V Solutions: 자율주행차, 커넥티드카, 배터리 기반 전력저장장치 등 미래 기술에 대한 검증 솔루션 과 서비스를 포함합니다. 시뮬레이션 검증, 커넥티비티 검증, 사이버보안 검증 등 다양한 측면의 검증을 위한 소프트웨어 (VISTA, DCAT, SIMVA, AUTOSIM, ARCHON Z)를 개발하고 있으며 당사의 미래 먹거리로 준비하고 있습니다.

AI & Bigdata: 빅데이터를 수집~가공~저장~분석~공유하는 일련의 처리 절차 및 지능형 분석 환경을 제공하는 플랫폼 공급과 자사 플랫폼과 오픈 소스 등을 활용하여 최적의 빅데이터-AI분석 시스템 개발/구축 서비스를 제공합니다. 생성형 AI를 적용하여 고비용의 빅데이터 처리 과정을 지능화-자동화하는 것을 목표로 하고 있으며, 중소 기업대상 B2B 분석 SaaS를 운영합니다.

(관련제품: IRIS VDAP / DB / Hodoop / ETL / Playground / ODP / GDF / DataBiz / CMP)

AI Ops: IT 자원(Network, 서버, 클라우드, IDC 등) 운영 솔루션 공급과 운영 최적화 및 자동화 시스템 개발/구축 서비스를 제공합니다. 소프트웨어정의네트워킹(SDN), 5G Private 네트워크, 이동통신데이터 패킷 분석 프로브, IDC/SDDC 통합 관제

분야의 솔루션과 기술를 보유있으며, 빅데이터/AI 기술을 융합하여 AI 기반 운영 자동화 솔루션 공급을 목표로하고 있습니다.

(관련제품: ONEVision SDN / Probe / PNMS / DCM)

※ AIOps: Artificial Intelligence for IT Operations

2. 주요 제품 및 서비스

가. 실적현황

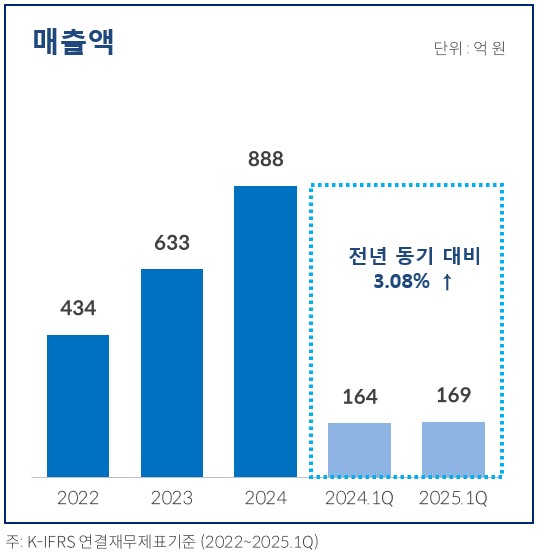

연결회사의 2025년 1분기 매출액은 169억원을 달성하였습니다. 이는 전기 동기 매출액 164억원 대비 3.08% 증가한 수치 입니다. 아래는 과거 3개년 매출액을 표시한 그래프 입니다.

|

|

매출액 |

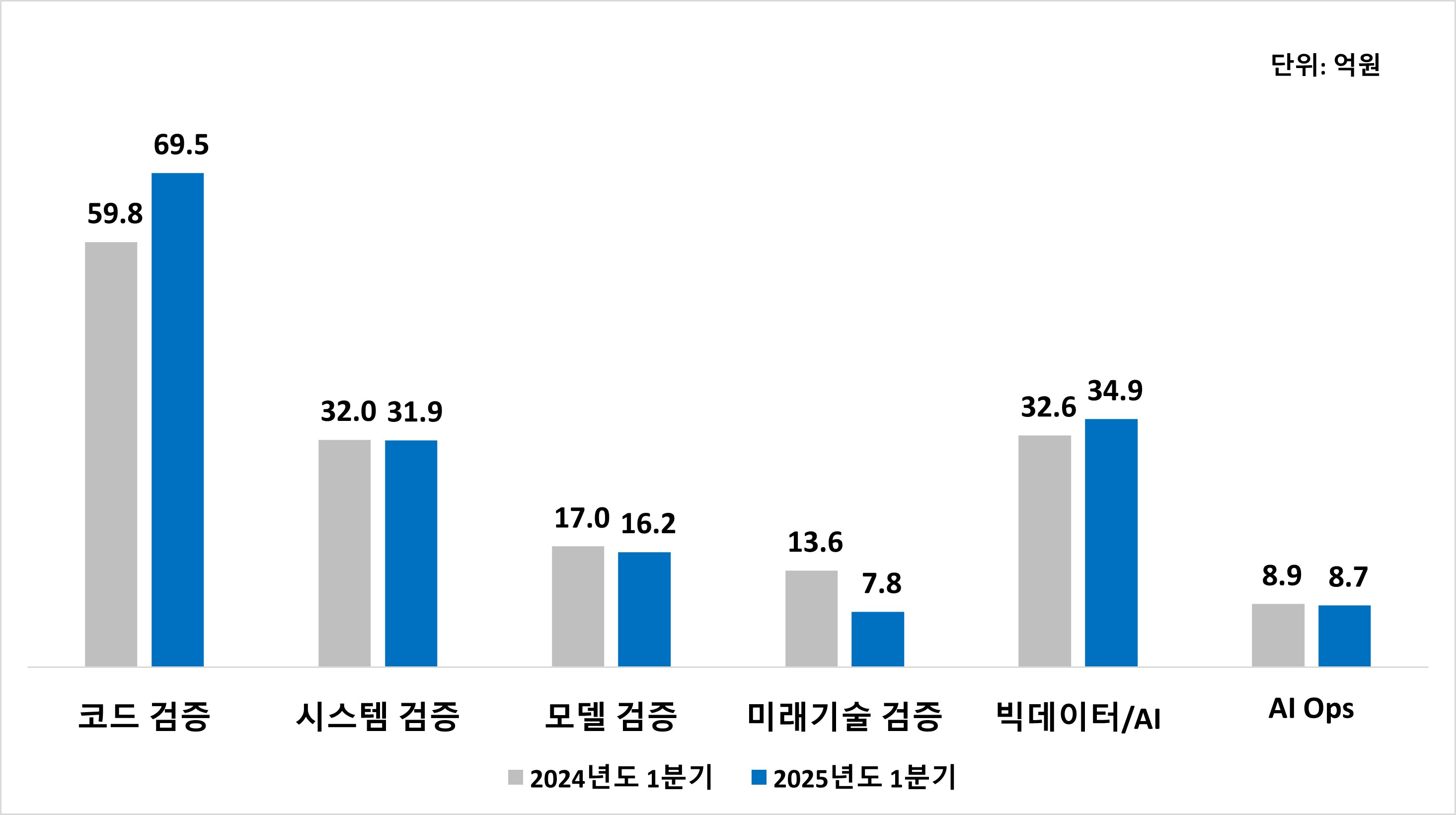

나. 제품별 매출 현황

| (단위 : 백만원, %) |

| 매출 유형 |

제품군 | 2025년도 1분기 (제24기) |

2024년도 1분기 (제23기) |

2024년도 (제23기) |

2023년도 (제22기) |

성장률 |

|---|---|---|---|---|---|---|

| 매출액 | 매출액 | 매출액 | 매출액 | |||

| SW시험검증 | 코드검증 솔루션 | 6,955 | 5,984 | 29,848 | 25,419 | 16.23% |

| 시스템검증 솔루션 | 3,194 | 3,199 | 15,771 | 12,704 | -0.16% | |

| 모델검증 솔루션 | 1,618 | 1,702 | 5,893 | 4,804 | -4.94% | |

| 미래기술검증 솔루션 | 779 | 1,356 | 4,559 | 8,015 | -42.55% | |

| 빅데이터/AI | AI & Bigdata | 3,488 | 3,263 | 23,733 | 9,065 | 6.90% |

| AI Ops | 868 | 892 | 8,939 | 3,268 | -2.69% | |

| 기타 | 임대 등 | 15 | 15 | 60 | 15 | 0.00% |

| 합계 | 16,917 | 16,411 | 88,803 | 63,290 | 3.08% | |

|

|

2025.1Q_제품별매출현황 |

다. 주요제품

당사의 주요 제품은 고신뢰 고위험(Mission Critical) 산업 내 사용되는 임베디드 소프트웨어 시험검증(V&V) 및 이와 관련된 서비스로 구성 되어있습니다. 당사의 주요 제품 구분과 특징 및 용도는 아래와 같습니다.

| 제품 | 특징 및 용도 | |

| 코드검증 솔루션 |

CODESCROLL - Controller Tester |

- 화이트박스 시험검증 원천 기술 적용 |

| CODESCROLL - STATIC |

- 소스코드의 국제 표준 규격 및 기능안전성 확보를 위한 규칙 준수 여부 확인 |

|

| QUALITYSCROLL - COVER |

- 테스트 정도를 정량적인 수치로 표현하는 시험검증 자동화 솔루션 |

|

| QUALITYSCROLL - VPES | - 국방 무기체계 소프트웨어 개발 프로세스를 따라 전 단계에 안전 검증 프로세스에 대한 보고서를 자동으로 제공하는 시험검증 자동화 - 개발 및 시험 현황 체크 / 문서 검증과 산출물 생성 |

|

| QUALITYSCROLL - V-SPICE |

- 자동차 분야 국제 산업 표준인 A-SPICE의 표준 프로세스 가이던스 제공 |

|

| 코드 검증 서비스 |

- 소스 코드 대상 소프트웨어 기능 안전 확보를 위한 시험검증 서비스로 구현된 소스 코드가 운영되기 전에 모두 테스트 되었는지 확인 |

|

| 시스템검증 솔루션 |

Fault Injection Tester(FIT) |

- 일반적인 기능시험으로 검증되기 어려운 안전 기능 검증 자동화 솔루션 |

| PROV |

- 하드웨어에 소프트웨어가 탑재된 상태에서 CPU 사용량, 메모리 사용량 등 자원 사용량 측정 및 반응속도, 태스크 스케줄링, 인터럽트 대응 등 성능 요소 실시간 측정 지원 |

|

| AESOP |

- 차량 제어기의 롬데이터 정적 검사 자동화 솔루션 |

|

| AUTORACT | - 제어기 통신 사양 평가를 위한 네트워크 데이터베이스 입력으로 테스트 케이스 자동 생성 및 수행하는 자동화 검증 솔루션 | |

| 시스템 검증 서비스 (HILS) |

- 시스템 시험 검증의 시간적, 비용적 한계를 극복할 수 있는 대안으로 자동차 기능 안전 표준 ISO26262에서 단위시험 및 통합시험 과정에서 활용 |

|

| 시스템 검증 서비스 (EILS) |

- 실제 차량에 적용되는 ECU를 모사하여 시험 검증하는 툴 |

|

| 원자력 시스템 검증 |

- 원자력 국제표준과 NRC 가이드 표준에 따라 소프트웨어 개발 전 주기 동안 발생하는 시험검증 및 문서 산출물 검증 |

|

| 모델검증 솔루션 |

Model Verifier |

- Simulink/Stateflow 및 Targetlink로 개발된 모델에 대해 동적 검증 기능을 제공 |

| Model Inspector |

- MathWorks 사의 Simulink/Stateflow 및 Targetlink로 개발된 모델에 대해 정적 분석 및 검증 기능을 제공하는 도구 |

|

| Model Verification 서비스 |

- 자동차 분야 ASPICE 및 ISO26262 표준 기반 검증 계획 수립 및 계획서 작성 |

|

| 미래기술검증 솔루션 |

VISTA | - 커넥티드 차량 인포테인먼트 시스템 테스트를 위한 자동화 솔루션 - 차량 외부 커넥티비티 테스트 및 내부 네트워크 연동 사양 테스트 자동화 - 딥러닝 기술을 적용한 차량 AVN의 다양한 시나리오에 대한 스크립트 자동생성 및 인공지능을 사용한 몽키테스트(무작위 테스트) 기능 제공 |

| DCAT | - 실차를 이용한 주행 데이터 기반 자율주행 시나리오 검증을 수행하는 자동화 솔루션 - 대량의 차량 주행 데이터로부터 자율 주행 기능 결함 시험검증 |

|

| SIMVA | - 제어기 가상화 기반 분석 및 시험 검증을 위한 제품으로 개발 중인 제품 | |

| AUTOSIM | - 가상 주행 환경 내에서 자율주행차를 시험하기 위한 제품으로 개발 중인 제품 | |

| ARCHON Z | - 커텍티드 차량의 보안성 시험검증을 위한 솔루션으로 개발 중인 제품 | |

| 빅데이터/AI 솔루션 |

IRIS | - 대용량 고성능 빅데이터 관리 - 차량, 통신, 공공 등 다양한 분야의 빅데이터 분석 - 기계 학습, 딥 러닝 등 AI 구축 및 서비스 창출 |

| BEYMONS Cloud | - 다양한 계측장비 및 센터 데이터 취합 후 Cloud에 저장 관리 - 실시간 Visualization을 위한 Dashboard 제공 - 불량 검출, 이상 탐지 등 데이터 기반 분석 서비스 제공 |

|

| VERIFAI-M | - 적대적 데이터를 생성하여 모델 강건성 검증 - 뉴런 Coverage 측정으로 모델 불확실성 평가 - 모델의 동작에 대한 해석 제공 |

|

라. 주요 제품 등의 가격변동추이

당사의 제품 가격은 경쟁사와의 경쟁에서 중요한 정보로 기재하지 않았습니다.

3. 원재료 및 생산설비

당사의 각 품목별 매출 유형은 크게 도구 라이선스(도구판매), 도구 유지보수(유지보수), 솔루션 개발(솔루션), 시험검증 서비스(서비스)로 구분되며, 솔루션 개발 및 시험검증 서비스 관련 매출에서 외주용역비가 발생하고 있습니다.

가. 매입현황

| (단위 : 백만원) |

|

매입유형 |

품 목 |

매출 유형 |

2025년도 1분기 (제24기) |

2024년도 (제23기) |

2023년도 (제22기) |

|

외주용역비 |

코드 검증 솔루션 |

서비스 |

474 | 2,047 | 2,274 |

|

솔루션 |

- | - | - | ||

|

소 계 |

474 | 2,047 | 2,274 | ||

|

시스템 검증 솔루션 |

서비스 |

87 | 839 | 1,672 | |

|

솔루션 |

- | - | - | ||

|

소 계 |

87 | 839 | 1,672 | ||

|

모델 검증 솔루션 |

서비스 |

48 | 227 | 76 | |

|

솔루션 |

- | - | - | ||

|

소 계 |

48 | 227 | 76 | ||

|

미래기술 검증 솔루션 |

서비스 |

186 | 827 | 694 | |

|

솔루션 |

- | - | - | ||

|

소 계 |

186 | 827 | 694 | ||

|

AI & Bigdata |

서비스 |

1,361 | 7,079 | 1,669 | |

|

솔루션 |

- | - | - | ||

|

소 계 |

1,361 | 7,079 | 1,669 | ||

| AI Ops |

서비스 |

36 | 1,262 | 315 | |

|

솔루션 |

- | - | - | ||

|

소 계 |

36 | 1,262 | 315 | ||

|

합 계 |

2,192 | 12,281 | 6,700 | ||

나. 원재료 가격변동추이

당사의 주요 제품은 소프트웨어로 주요 제품 특성상 원재료가 존재하지 않습니다.

다. 생산능력 및 생산실적

당사의 주요 제품은 소프트웨어로 주요 제품의 특성상 생산 능력과 생산 실적에는 해당사항이 없습니다.

라. 생산설비에 관한 사항

당사의 주요 제품은 소프트웨어로 주요 제품 특성상 생산설비는 해당사항이 없습니다. 다만 연구 개발을 위하여 다양한 소프트웨어 및 하드웨어를 보유하고 있으며 연구개발의 활성화를 위하여 투자를 계속해 왔습니다. 현재 당사가 보유하고 있는 토지, 건물, 집기비품, 소프트웨어 내역은 다음과 같습니다.

| (단위 : 천원) |

|

구분 |

자산별 |

소재지 |

2024년말 |

당기증감 |

당기 상각 |

2025년 1분기말 |

비고 |

|

|

증가 |

감소 |

|||||||

|

신규사옥 |

토지 |

경기도 |

11,394,357 | - | - | - | 11,394,357 |

- |

| 건물 | 31,582,528 | - | - | 208,110 | 31,374,418 |

- |

||

|

본사/ 대전지사 |

집기비품 |

서울/대전 |

3,429,926 | 34,425 | - | 317,980 | 3,146,371 |

- |

|

소프트웨어 |

서울/대전 |

504,861 | 27,052 | - | 44,685 | 487,228 |

- |

|

|

합계 |

46,911,672 | 61,477 | - | 570,775 | 46,402,374 |

- |

||

4. 매출 및 수주상황

가. 매출실적

| (단위 : 천원,천USD, 천CNY) |

|

매출 유형 |

품목 |

2025년도 1분기 (제24기) |

2024년도 (제23기) |

2023년도 (제22기) |

||||

|

수량 |

금액 |

수량 |

금액 |

수량 |

금액 |

|||

|

소프트웨어 자동화 검증 플랫폼 |

코드 검증 솔루션 |

수출 USD CNY |

- | 808,465 22 3,898 |

- | 4,837,544 93 24,897 |

- |

4,448,829 528 20,361 |

|

내수 |

- | 6,145,841 | - | 25,010,044 |

- |

20,970,519 | ||

|

소계 |

- | 6,954,306 | - | 29,847,588 |

- |

25,419,348 | ||

|

시스템 검증 솔루션 |

수출 USD CNY |

- | - |

- | - |

- |

137,986 - 747 |

|

|

내수 |

- | 3,193,866 | - | 15,771,341 |

- |

12,566,367 | ||

|

소계 |

- | 3,193,866 | - | 15,771,341 |

- |

12,704,353 | ||

|

모델 검증 솔루션 |

수출 USD CNY |

- | - |

- | - |

- |

23,467 18 - |

|

|

내수 |

- | 1,618,317 | - | 5,892,831 |

- |

4,780,269 | ||

|

소계 |

- | 1,618,317 | - | 5,892,831 |

- |

4,803,736 | ||

|

미래 기술 검증 솔루션 |

수출 USD CNY |

- | - |

- | - |

- |

- |

|

|

내수 |

- | 779,386 | - | 4,559,123 |

- |

8,015,348 | ||

|

소계 |

- | 779,386 | - | 4,559,123 |

- |

8,015,348 | ||

|

빅데이터/AI |

AI & Bigdata |

수출 USD CNY |

- | - |

- | - |

- |

- |

|

내수 |

- | 3,487,716 | 23,733,376 |

- |

9,064,751 | |||

|

소계 |

- | 3,487,716 | 23,733,376 |

- |

9,064,751 | |||

| AI Ops |

수출 USD CNY |

- | - |

- | - |

- | - |

|

|

내수 |

- | 868,414 | - | 8,939,059 | - | 3,267,736 | ||

|

소계 |

- | 868,414 | - | 8,939,059 | - | 3,267,736 | ||

|

기타 |

수출 |

- | - | - |

- |

- | ||

|

내수 |

- | 15,000 | - | 59,900 |

- |

14,700 | ||

|

소계 |

- | 15,000 | - | 59,900 |

- |

14,700 | ||

|

합계 |

수출 USD CNY |

- | 808,465 22 3,898 |

- | 4,837,544 93 24,897 |

- |

4,610,282 546 21,108 |

|

|

내수 |

- | 16,108,540 | - | 83,965,674 |

- |

58,679,691 | ||

|

소계 |

- | 16,917,005 | - | 88,803,218 |

- |

63,289,972 | ||

주1) 당사는 표준화된 제품을 판매하는 사업이 아니며, 프로젝트별 용역을 제공하는 비중이 높기 때문에 수량에 관한 사항은 기재를 생략하였습니다.

주2) 수출금액은 각 연도의 평균환율을 적용하여 환산하였습니다.

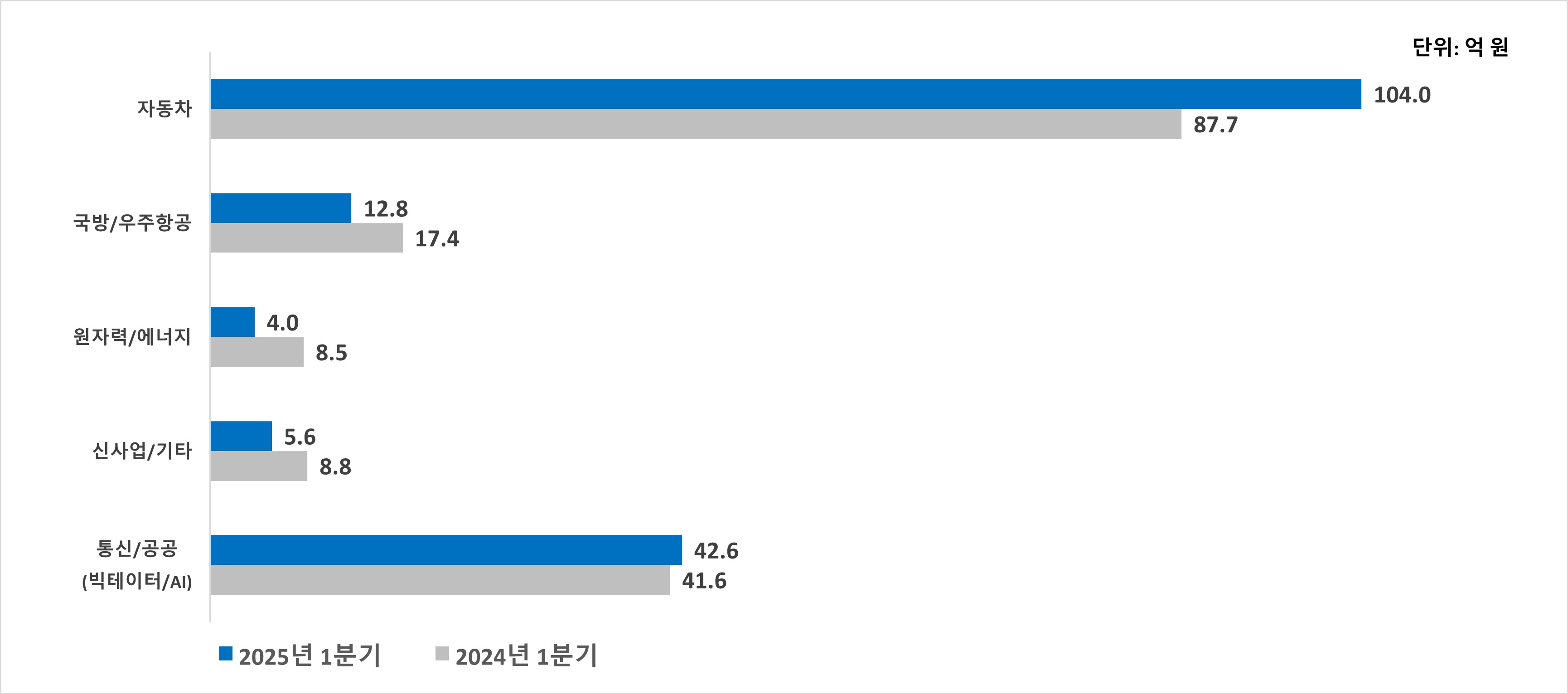

나. 도메인별 매출현황

당사의 3대 전방 산업 매출은 2025년 1분기 121억원을 달성했습니다. 이는 전기 동기 대비 6.3%가 증가한 수치입니다. 신규 도메인 (로봇/철도/조선/의료 등)에도 진입 및 확장 중에 있습니다.

| (단위 : 백만원, %) |

| 매출 유형 |

제품군 | 2025년도 1분기 (제24기) |

2024년도 1분기 (제23기) |

2024년도 (제23기) |

2023년도 (제22기) |

성장률 |

| 매출액 | 매출액 | 매출액 | 매출액 | |||

| SW 시험검증 | 자동차 | 10,399 | 8,774 | 39,573 | 35,812 | 18.52% |

| 국방/우주항공 | 1,278 | 1,741 | 7,774 | 7,209 | -26.59% | |

| 원자력/에너지 | 403 | 846 | 3,069 | 2,416 | -52.36% | |

| 신사업/기타 | 559 | 880 | 6,117 | 5,506 | -36.48% | |

| 빅데이터/AI | 통신/공공 | 4,263 | 4,155 | 32,210 | 12,332 | 2.60% |

| 기타 | 15 | 15 | 60 | 15 | 0.00% | |

| 합계 | 16,917 | 16,411 | 88,803 | 63,290 | 3.08% | |

|

|

2025.1Q_도메인별 매출현황 |

다. 판매조직 및 판매전력

(1) 판매조직

당사 제품의 국내 판매는 직접 판매를 원칙으로 합니다. 당사는 사업개발부문 산하에 미래기술사업개발실, 우주항공국방사업개발실, 모빌리티사업개발실, 솔루션통합지원실의 조직을 갖추고 있습니다. 미래기술사업개발실, 우주항공국방사업개발실, 모빌리티사업개발실은 자동차, 국방, 원자력 및 에너지, 철도 등 주요 고객들을 버티컬 마켓으로 분할하여 담당합니다. 솔루션통합지원실은 제품의 데모, 평가, 설치 및 교육, 사후 지원, 업그레이드 등 고객에 대한 기술지원을 담당합니다

당사가 국내에서 유일하게 간접판매를 진행하는 분야는 금융 소프트웨어 시험검증입니다. 당사의 다른 고객들은 임베디드 소프트웨어를 검증하지만 금융 분야 고객은 서버용 소프트웨어를 시험검증 합니다. 소프트웨어 성격이 다르고 고객군도 달라서 직접 영업하고 기술지원하기 보다는 파트너사를 통해서 영업 및 기술 지원을 진행하고 있습니다.

|

구분 |

판매형태 |

판매 방식 |

관련 조직 현황 |

|

당사 직접판매 |

직접영업 |

임베디드 기업 고객 대상 V&V 서비스 직접 수주 및 제품 판매 |

사업개발부문 국내 영업 13명 사업지원 10명 |

|

간접판매 |

파트너사 간접 판매 |

금융 분야 서버용 소프트웨어 시험검증은 파트너사를 통해 제품 판매 |

아트랩소프트 국내 영업 3명 |

당사의 해외 영업 및 판매는 해외 현지 법인을 통해서 이루어집니다. 당사는 2014

년에 미국법인, 2017년에 중국법인을 설립했으며, 미국법인은 북미, 유럽 시장의 영업 및 판매활동을 담당하고 있고, 중국법인은 중국, 홍콩, 대만 등 범 중국시장의 영업 및 판매활동을 담당하고 있습니다.

(2) 판매전략

당사의 주요 고객군은 자동차, 원자력, 국방, 철도 등 신뢰성과 안전에 매우 민감한 고신뢰 고위험 (Mission Critical) 사업을 영위합니다. 따라서 대기업부터 협력 업체까지 일관된 품질 표준과 규정을 따릅니다. 자동차 분야에서는 완성차 업체가 ES (Engineering Standard) 표준을 배포하고 모든 부품사가 이 표준을 따릅니다. 국방 분야는 방위사업청에서 소프트웨어 신뢰성 시험평가 가이드라인을 제시하고 모든 방산 업체들이 이 규격을 준수합니다. 원자력은 원자력안전기술원(KINS)에서 계측제어 시험검증(V&V) 규제지침을 배포하고 모든 업체가 이 지침을 따릅니다.

당사의 판매전략은 이와 같은 품질 표준 및 규격에 당사의 핵심 기술, 제품을 반영하는 것입니다. 예를 들어, 현대차가 배포하는 ES 표준에는 “차량용 소프트웨어 중 ASIL A, B, C, D 등급은 모두 코드검증 대상이며 코드검증에 Codescroll을 활용할 수 있다”라고 명시하고 있습니다. 마찬가지로 방위사업청에서 배포하는 무기체계 신뢰성 시험 가이드라인에는 “국방 무기체계 소프트웨어는 모두 코드 정적 검증과 동적 검증 대상이며 정적 검증에 STATIC, 동적 검증에 COVER를 활용할 수 있다”라고 명시하고 있습니다. 이처럼 고위험 고신뢰 산업군별 규격, 가이드라인에 당사 제품이 포함됨으로써 고객과 접점이 생기고 판매 기회를 얻게 됩니다.

판매 기회를 실제 수주 및 납품까지 연결하기 위해서 당사는 세가지 전략을 취하고 있습니다.

① 제품 경쟁력 및 기술지원을 바탕으로 한 경쟁 입찰

최초 계약 고객, 공공 분야 고객 등 경쟁 입찰을 통하는 경우 당사는 기술성 평가에 중점을 두고 영업 및 제안을 진행합니다. 저가 입찰을 지양하고 기술 평가에서 우위를 확보합니다. 고객들은 공통적으로 “슈어소프트는 비싸지만 확실하다”라고 평가하고 있습니다. 기술적 우위를 통한 경쟁 우위와 제 값 받기가 단순하지만 변치 않는 슈어소프트의 영업 전략입니다.

② 기존 시험검증 연속성을 통한 수의 계약

고신뢰 고위험 소프트웨어는 한번 시험검증으로 끝나지 않습니다. 소프트웨어 추가 개발, 수정, 형상 변경이 발생하는 경우 다시 시험검증 해야 합니다. 당사는 이와 같은 재시험검증을 대비하여 최초 시험검증시 테스트케이스 및 검증 노하우를 축적하여 자산화 합니다. 고객들은 업무 연속성 및 효율성을 위해서 당사와 수의 계약을 통해서 지속적인 관계를 유지하는 것을 선호합니다. 현대자동차 전기차 부문, 모비스 언포테인먼트 부문, 한화 방산 부문, 두산에너빌리티 원자력 부문 등 당사 매출 상위권에 있는 고객들은 모두 이에 해당합니다.

③ 사업 기획단계 공동 참여 및 MOU를 통한 사전 계약

국방, 우주항공, 철도, 원자력 등 대규모 수주형 사업은 고객과 함께 사업 기획단계부터 공동 작업을 진행합니다. MOU와 NDA를 맺고 공동 기획에 참여함으로써 사전 계약에 의거 전체 사업 수주시 소프트웨어 시험검증은 당사가 담당하게 됩니다.

당사의 주요 고객군은 자동차, 원자력, 국방, 철도 분야의 대기업과 공공기관이 다수를 차지하고 있습니다. 그래서 각 산업별 특성을 고려한 전략적 판매방식을 적용하고 있습니다. 산업별 기업 문화, 개발 문화, 소프트웨어 품질 인식 차이 등에 대해 당사는 고객의 니즈 파악 및 풍부한 경험을 기반으로 맞춤 솔루션을 제공하는 전략을 수립하여 영업에 적용하고 있습니다. 이를 통해 기존 고객은 충성 고객으로 전환되며 다양한 업종의 에너지, 의료 로봇 등 대기업, 중소기업까지 확대되어 가고 있습니다. 최근 산업별 안전 관련 법제화로 인해 사업 대상 산업이 확대되는 경향을 보이고 있습니다.

라. 수주상황

당사의 수주잔고는 2025년 03월 31일 현재 55,681백만원 입니다.

당사의 매출 품목 특성상 고객사와 긴밀한 협력관계를 구축하여 프로젝트를 수주하기에 당사의 거래처별 수주 및 납기에 관한 사항은 주요 영업비밀에 해당하여 기재하지 않습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

(1) 전방산업 경기에 따른 수요 변동의 위험

동사는 소프트웨어 테스트 전문 기업으로 자동차, 국방, 원자력 및 에너지, 철도/항공/조선/로봇 등의 Mission Critical 산업 분야에서 고객사들이 개발하는 임베디드 시스템의 자동화 검증 도구를 판매하거나 시험검증(V&V) 서비스를 제공하고 있습니다. 따라서 동사의 자동화 검증 소프트웨어 제품과 시험검증(V&V) 서비스의 사업, 영업, 판매 대상 시장은 전체 임베디드 시스템과 임베디드 소프트웨어 관련 시장, 더 구체적으로는 Mission Critical 산업 분야의 임베디드 시스템과 임베디드 소프트웨어 시장이라고 할 수 있습니다.

글로벌 임베디드 소프트웨어 시장에서 IoT, 인공지능, 머신런닝 등 지속적인 기술 발전에 따른 소프트웨어의 테스트 생산성과 효율성을 높이기 위한 대안으로 테스팅 자동화가 필수적인 요소로 인식되고 있습니다. 또한 안전한 소프트웨어를 위해 소프트웨어 품질 및 안전 규제가 지속되고 이를 통과하기 위한 요구사항은 점점 높아지고 있으므로 동사의 제품과 서비스에 대한 수요는 지속 성장할 것으로 예상됩니다.

그러나 이러한 전망에도 불구하고, 향후 국내외 경제 성장 둔화 및 미국금리 인상에 따른 세계/국내 경기 위축이 발생할 경우, 임베디드 소프트웨어 및 소프트웨어 테스팅 시장의 성장은 현재 전망보다 둔화될 수 있습니다. 이러한 시장의 성장 둔화, 외부환경의 악화는 동사의 영업 및 경영성과에 부정적인 영향을 미칠 수 있습니다.

(2) 산업 관련 규제 위험

Mission Critical 산업 분야의 소프트웨어 V&V 시장의 수요는 국제 표준 및 국내법의 시행 여부에 영향을 받고 있습니다. 4차 산업과 더불어 소프트웨어의 중요성과 활용이 더욱 많아지고 있으며, 이로 인해 소프트웨어의 안전은 더욱 중요해지고 있습니다. 또한, 해당 분야들은 공통적으로 표준과 지침이 제도화된 이후로 소프트웨어 품질 기준이 점차 강화되어 있으며, 적용 범위 또한 확대되고 있습니다. 2010년부터 자동차 분야를 시작으로 V&V의 기술 표준 준수 제도화가 시작되었으며, 항공, 국방, 철도, 로봇, 의료 등으로 점차 확대되었고, 산업별 소프트웨어 안전 기술 표준 및 지침은 다음과 같습니다.

[산업 분야별 표준 및 기준]

|

산업군 |

표준 번호 |

표준명 |

|

자동차 |

ISO 26262 |

Road vehicles - - Functional safety |

|

전기/전자 |

IEC 61508 |

Functional safety of electrical / electronic / programmable electronic safety-related systems |

|

국방 |

소프트웨어 신뢰성 시험 |

무기체계 소프트웨어 개발 및 관리 매뉴얼 |

|

항공 |

DO-178C |

Software Considerations in Airborne Systems and Equipment Certification |

|

원자력 |

ICE 60880 |

Nuclear power plants - instrumentation and control systems important to safety - Software aspects for computer based systems performing category A functions |

|

철도 |

EN 50129 |

Railway Applications Communications, Signalling and Processing Systems Software for Railway Control and Protection Systems |

|

IEC 62279 |

Railway applications, communications, signalling and processing systems software for railway control and protection systems |

|

|

로봇 |

ISO 13849 |

Safety of machinery - - Safety-related parts of control systems |

|

의료 |

IEC 62304 |

medical device software - software life cycle processes |

동사는 상기 산업 내 V&V 기술 표준 규제의 변화를 적시에 파악하고 자동화 검증 소프트웨어 도구를 개발, 판매 및 검증 서비스를 제공해 왔습니다. 특히, 동사의 연구소에서는 규제의 변화가 있을 경우 즉각적으로 자동화 검증 소프트웨어를 업데이트를 진행하여 고객들에게 제공하고 있습니다. 동사의 이러한 노력에도 불구하고 규제 환경이 급변하여 제도의 변화를 따라가지 못하는 경우, 동사의 사업에도 부정적인 영향을 미칠 수 있습니다.

(3) 매출의 계절성 관련 위험

동사의 주요 고객인 자동차 분야의 경우 소프트웨어 개발 및 시험검증 투자가 1년 단위로 집행되는 경향이 있습니다. 차량 연식 변경, 신차 개발 등 주요 프로젝트들이 연간 단위 예산 편성하에 집행되기 때문입니다. 또한 소프트웨어 시험검증 특성상 연중 개발된 소프트웨어를 하반기에 시험검증하여 릴리즈 하는 경우가 많고 검수 확인 절차를 포함하면 매출이 하반기에 인식되는 경우가 많습니다. 이에 동사의 분기별 매출을 분석하면 4분기에 높은 비중을 나타내고 있습니다.

반면에 국방, 원자력 분야의 경우 상대적으로 1년 이상의 장기 프로젝트가 많고 매출 인식 시점도 프로젝트 진행에 따라 불균등하지만 통상적으로 프로젝트 초기에 비해 종료시점에 더 많은 업무 발생과 매출 인식이 이루어집니다.

또한 동사는 소프트웨어 및 서비스 회사의 특성상 인건비가 비용의 큰 비중을 차지합니다. 상하반기 인건비 규모는 큰 차이가 없으나 매출 인식이 하반기에 많이 발생하기 때문에 상대적으로 상반기보다 하반기의 이익률이 높은 경향이 있습니다.

(4) 연구인력 유출 및 채용 관련 위험

동사가 영위하는 소프트웨어 테스팅, V&V 산업은 기술 기반의 산업으로서 생산 설비를 구축하기 위한 자본 투자 규모가 크지 않은 대신 전문 기술을 갖춘 인력의 확보와 장기간의 개발이 소요되는 개발 투자가 다소 소요되어야 하는 산업입니다. 따라서 전문성을 보유한 인력의 확보 및 유지는 동사가 영위하는 산업에서 핵심역량으로 작용할 수 있으며, 일반적으로 개발 인력의 인건비 비중이 영업비용 중 가장 많은 비중을 차지하고 있습니다.

동사는 주요 연구인력 인원에게 주식매수선택권 부여, 우리사주조합 사전배정, 업계 높은 수준의 급여 지급 등을 통하여 핵심연구 인력들의 유지를 위하여 노력하고 있습니다. 다만 소프트업계 특성 상 개발자에 대한 수요가 높은 상황에서 경쟁사의 공격적인 영입에 따라 핵심 연구인력들이 이탈할 가능성은 존재하며, 핵심연구 개발 인원의 이탈에 의하여 동사의 기술경쟁력이 낮아질 가능성이 존재합니다.

(5) 자본위험관리

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화 하는 것을 그 목적으로 하고 있으며, 외부적으로 강제된자기자본의 규제대상은 아닙니다. 당사는 자본관리지표로 순부채비율을 이용하고 있습니다. 자본구조는 차입금에서 현금및현금성자산 및 예적금 등을 차감한 순부채와 자본으로 구성되며, 당사의 경영진은 자본구조를 주기적으로 검토하고 있고, 전반적인 자본위험 관리정책은 전기와 동일합니다. 당사의 보고기간종료일 현재 자본 대 순부채비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 총차입금 | 33,881,229 | 30,978,084 |

| 차감: 현금및현금성자산 | (24,583,388) | (23,069,344) |

| 순부채 | 9,297,841 | 7,908,740 |

| 자본총계 | 103,984,777 | 106,086,743 |

| 부채비율 | 9% | 7% |

(6) 외환 위험

당사는 외화매출채권과 관련하여 환율변동으로인한 순이익 감소 위험이 있으며,환율 모니터링을 통해 체계적 위험관리가이루어지도록 하고 있습니다.

당분기말 및 전기말 현재 외환 위험에 노출되어 있는 연결회사의 금융자산ㆍ부채의 내역의 원화환산 기준액은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당기말 | 전기말 | ||||

| USD | EUR | CNY | USD | EUR | CNY | |

| 현금 및 현금성자산 | 365,674 | 5,095 | 758,637 | 345,461 | 4,906 | 342,747 |

| 매출채권 | - | - | 734,927 | - | - | 1,711,980 |

| 합계 | 365,674 | 5,095 | 1,493,564 | 345,461 | 4,906 | 2,054,727 |

당분기말 및 전분기말 현재 다른 모든 변수가 일정한 상태에서 환율 변동 시, 연결회사의 세전 이익에 미치는 영향은 아래 표와 같습니다.

| (단위: 천원) | |||

| 구 분 | 세전 이익에 대한 영향 | ||

| 당분기 | 전분기 | ||

| USD | 10% 상승시 | 36,567 | 54,644 |

| 10% 하락시 | (36,567) | (54,644) | |

| EUR | 10% 상승시 | 510 | 466 |

| 10% 하락시 | (510) | (466) | |

| CNY | 10% 상승시 | 149,356 | 159,031 |

| 10% 하락시 | (149,356) | (159,031) | |

| INR | 10% 상승시 | - | 1,131 |

| 10% 하락시 | - | (1,131) | |

(7) 이자율위험

당사의 이자율 위험은 주로 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로 인하여 당사는 현금흐름 이자율 위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부 현금성자산으로부터의 이자율위험과 상쇄됩니다. 또한 고정이자율로 발행된 차입금으로 인해 당사는 공정가치 이자율 위험에 노출되어 있습니다. 당사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 당사는 고금리 차입금감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 비교 분석, 국내외 금리동향 모니터링 실시 및 대응방안 수립 등을 통해 이자율 위험을 관리하고 있습니다.

(8) 신용위험

신용위험은 기업 및 개인 고객에 대한 신용거래 및 채권 뿐 아니라 현금성자산, 채무상품의 계약 현금흐름, 유리한 파생상품 및 예치금 등에서도 발생합니다.

1) 위험관리

당사는 은행 및 금융기관의 경우 높은 신용등급 업체와 거래합니다. 기업 고객의 경우 외부 신용등급을 확인할 수 있는 경우 동 정보를 사용하고 그 외의 경우에는 내부적으로 고객의 재무상태와 과거 경험 등을 근거로 신용등급을 평가합니다. 경영진은 이러한 고객별 한도의 준수 여부를 정기적으로 검토합니다.

당사의 신용위험은 개별 고객, 산업, 지역 등에 대한 유의적인 집중은 없습니다.

당사가 보유하는 채무상품은 모두 낮은 신용위험의 상품에 해당합니다. 이러한 채무상품들에 대해서는 신용등급을 모니터링하여 신용위험의 하락을 평가하고 있습니다.

2) 신용보강

일부 매출채권에 대해서는 거래상대방이 계약을 불이행하는 경우 이행을 요구할 수 있는 보증 또는 신용장 등의 신용보강을 제공받고 있습니다.

3) 금융자산의 손상

당사는 기대신용손실 모형이 적용되는 다음의 금융자산을 보유하고 있습니다.

- 재화 및 용역의 제공에 따른 매출채권

- 용역 제공에 따른 계약자산

- 상각후원가로 측정하는 기타 금융자산

현금성자산도 손상 규정의 적용대상에 포함되나 식별된 기대신용손실은 유의적이지 않습니다.

당사는 매출채권에 신용위험을 가진 집합별로 분류하고, 각 집합별 신용위험 특성에 근거하여 개별분석과 과거의 대손경험률을 적용하여 대손충당금을 설정하고 있습니다.

4) 신용위험에 대한 최대노출정도

보고기간종료일 현재 당사의 금융자산 장부금액은 손상차손 차감 후 금액으로 당사의 신용위험 최대노출액을 나타내고 있습니다.

나. 파생상품자산 및 부채

(1) 당사가 제1회차 전환사채발행으로 수령한 순수취액은 주계약인 부채요소와 내재파생상품인 전환권 및 조기상환권, 발행자 권리인 매도상환청구권으로 구분 계상되었습니다.

주계약인 부채요소는 상각후원가로 측정합니다. 전환사채에 내재된 전환권 및 조기상환권은 전환권이 분리조건을 충족함에 따라, 주계약과 분리하여 회계처리하였으며, 조기상환권과 전환권의 권리간 상호 연관성을 고려하여 하나의 내재파생상품부채로 회계처리 하였습니다. 발행자 권리인 매도상환청구권의 경우 별도의 파생상품자산으로 회계처리 하였습니다.

관측 가능한 시장자료에 기초하지 않은 투입변수를 이용하여 장외파생금융상품 등의 공정가치를 평가하는 경우, 동 평가기법에 의해 산출된 공정가치와 거래가격이 다르다면 금융상품의 공정가치는 거래가격으로 인식합니다. 이 때 평가기법에 의해 산출된 공정가치와 거래가격의 차이는 즉시 손익으로 인식하지 않고 이연하여 인식하며, 동 차이는 금융상품의 거래기간 동안 정액법으로 상각하고, 평가기법의 요소가 시장에서 관측가능해지는 경우 이연되고 있는 잔액을 즉시 손익으로 모두 인식합니다. 거래일 손익 이연금액은 파생상품부채에서 차감하여 인식하였습니다.

(2) 당분기 및 전분기 중 재무상태표에 인식된 파생금융상품의 내역은 다음과 같으며, 위험회피회계를 적용하는 파생금융상품은 없습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기 | 전분기 | ||||

| 파생상품자산 | 파생상품부채 | 거래일 손익(*) | 파생상품자산 | 파생상품부채 | 거래일 손익(*) | |

| 기초 공정가치 | 248,655 | 3,898,920 | (3,297,698) | 1,622,550 | 8,641,905 | (4,199,085) |

| 발행 | - | - | - | - | - | - |

| 파생상품평가손실 | - | - | - | - | - | - |

| 파생상품평가이익 | - | - | 221,653 | - | - | 224,115 |

| 기말 공정가치 | 248,655 | 3,898,920 | (3,076,045) | 1,622,550 | 8,641,905 | (3,974,970) |

| 기말 장부금액 | 248,655 | 822,875 | 1,622,550 | 4,666,935 | ||

(*1) 이연거래일손익은 파생상품부채의 차감항목으로 표시하였습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당사는 공시서류 작성기준일 현재 당사의 재무상태에 중요한 영향을 미치는 비경상적인 주요계약은 없습니다.

나. 연구개발활동

(1) 연구개발활동의 개요

동사는 소프트웨어 테스트 전문 기업으로 주로 자동차, 국방, 철도, 에너지 등의 Mission Critical 산업 분야에서 고객사들이 개발하는 임베디드 시스템의 자동화 검증 도구를 판매하거나 시험검증(V&V) 서비스를 제공하고 있습니다. 따라서 동사의 자동화 검증 소프트웨어 제품과 시험검증(V&V) 서비스의 사업, 영업, 판매 대상 시장은 전체 임베디드 시스템과 임베디드 소프트웨어 관련 시장, 더 구체적으로는 Mission Critical 산업 분야의 임베디드 시스템과 임베디드 소프트웨어 시장이라고 할 수 있습니다.

임베디드 시스템이란, 각종 전자 제품이나 정보기기 등에 설치되어 있는 마이크로 프로세서에 미리 정해진 특정 기능을 수행하는 소프트웨어를 내장한 시스템을 의미합니다. 미리 정해진 특정 기능을 수행하기 위해 컴퓨터의 하드웨어와 소프트웨어가 조합된 전자 제어 시스템을 통칭하여 사용합니다.

임베디드 시스템의 특정 기능을 수행하기 위해서는 임베디드 시스템에 설치되어 실행되는 소프트웨어가 필요합니다. 이러한 임베디드 소프트웨어는 플랫폼을 구성하는 시스템 소프트웨어와 응용 소프트웨어로 구분할 수 있습니다. 미리 정의된 목적을 위해 물리적 입력 및 그 가공된 데이터를 이용하여 적절한 반응을 제공하기 위해 설계된 소프트웨어로, 제한된 자원을 효율적으로 활용하여 그 목적을 경제적으로 달성해야 하는 소프트웨어입니다.

일반적인 소프트웨어(게임, 뱅킹 시스템, 메신저, SNS, E-commerce 등)와 달리 임베디드 소프트웨어 개발은 시스템 자원(CPU, RAM, Interface)의 양이 다르고, 자원마다의 특색에 따라 다양한 개발환경을 갖는 차이점이 있습니다. 아래와 같이 임베디드 소프트웨어 개발 환경은 매우 다양하고 예측하기 복잡하며, 운용 환경은 일반 소프트웨어 개발 환경에 비해 훨씬 더 복잡한 구조를 가지고 있습니다. 따라서 임베디드 소프트웨어는 Mission Critical(소프트웨어 기능 수행 결과의 정확성), Timing Critical(정해진 시간 내 수행해야 하는 신속성), Safety Critical(어떤 환경에서도 동작해야 하는 안정성) 등의 특징을 지니고 있습니다.

임베디드 소프트웨어 분야에서는 V&V 수행을 통해 소프트웨어의 오류를 발견하고 품질을 향상시키는 활동이 필수적인 요소가 됩니다. 따라서 각 산업 분야마다 기능 안전(Functional Safety) 관련 규제에서 채택하고 있는 테스팅 기준이 있습니다. 해당 기준들은 위험도에 따른 시스템 안정성의 등급을 구분하고 등급에 따라 코드 커버리지를 만족 여부로 확인할 수 있습니다.

글로벌 임베디드 소프트웨어 시장에서 IoT, 인공지능, 머신런닝 등 지속적인 기술 발전에 따른 소프트웨어의 테스트 생산성과 효율성을 높이기 위한 대안으로 테스팅 자동화가 필수적인 요소로 인식되고 있습니다. 또한 안전한 소프트웨어를 위해 소프트웨어 품질 및 안전 규제가 지속되고 이를 통과하기 위한 요구사항은 점점 높아지고 있으므로 동사의 제품과 서비스에 대한 수요는 지속 성장할 것으로 예상됩니다.

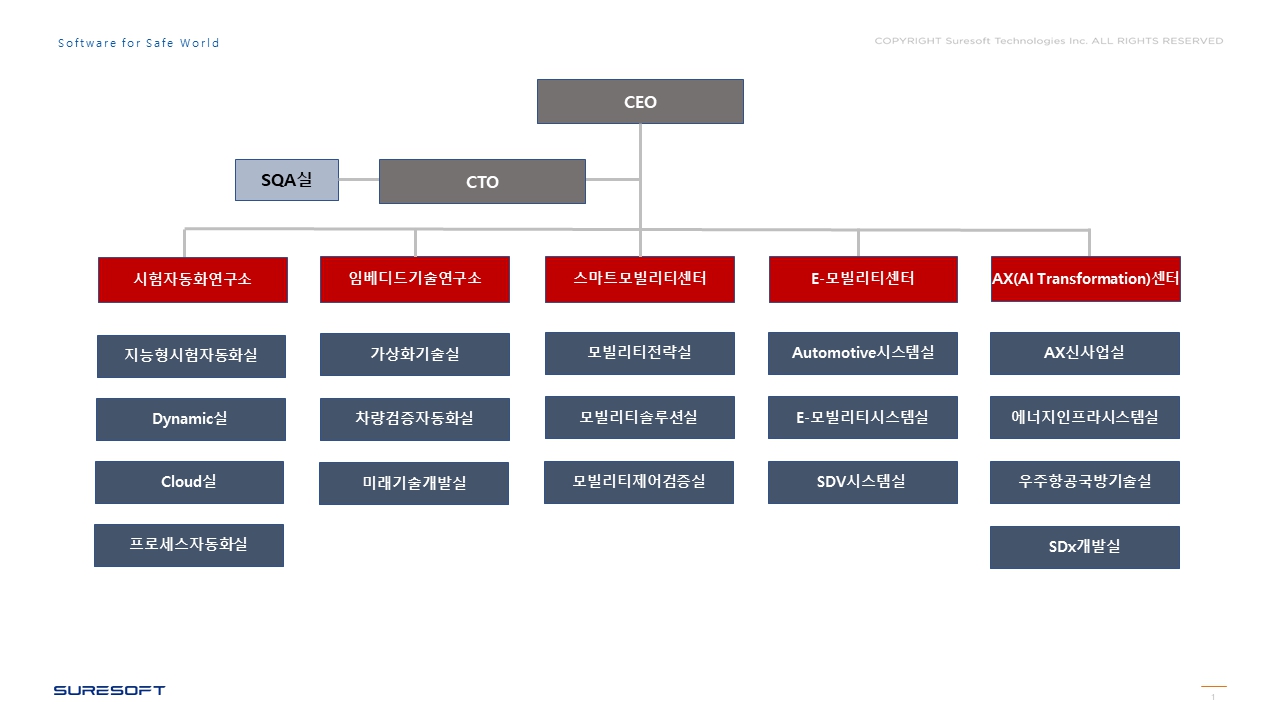

(2) 연구개발 조직 개요

|

|

2025_연구조직 조직도 |

당사의 연구소의 조직도는 위의 그림과 같습니다. 연구개발 조직은 총 5개의 부서로 나누어져 있으며 각 부서는 다음과 같은 주요업무를 수행하고 있습니다.

|

[연구개발 관련 부서별 담당업무] |

|

구 분 |

주요업무 |

담당업무상세 |

|

시험자동화 연구소 |

소프트웨어 시험 검증 자동화를 위한 핵심 기술 연구 및 제품 개발 |

- 소스 코드 분석 기술 연구 - 소스코드 정적 분석 도구 (CodeScroll STATIC) 개발 - 소스코드 단위/통합 테스트 도구 (CodeScroll Controller Tester)개발 - 커버리지 측정 도구 (QualityScroll COVER) 개발 - 모델 정적 분석 도구 (ModelScroll Model Inspector) 개발 - 모델 동적 시험 도구 (ModelScroll Model Verifier) 개발 - 프로세스 및 리포팅 자동화 도구 (QualityScroll VPES) 개발 - ASPICE 인증 지원 도구 (QualityScroll V-SPICE) 개발 |

|

임베디드기술 연구소 |

자동차 엔지니어링 도구 개발 및 제어기 개발/검증 관련 기술용역 서비스 제공 |

- 데이터 기반 검증 도구(DCAT) 개발 - 로봇 및 차량 시뮬레이션 환경( AUTOSIM) 구축 - 자동차 네트워크 통신 검증 도구(AUTORACT)개발 - 제어기 가상화 검증 도구(SIMVA) 개발 - 결함주입시험 도구(FIT) 및 타이밍 프로파일링 도구(PROV)개발 - IVI시스템 검증 자동화 도구(VISTA) 개발 - 자동차 롬 검증 및 실차 데이터 검증 도구(AESOP) 개발 - 자동차 엔지니어링 기술용역 서비스 제공 |

|

스마트 |

자동차 제어기 V&V | - 자동차 제어기 품질 향상 및 검증 효율성 확보를 위한 평가 스펙 개발 - 자동차 관련 국제 표준 기준의 요구사항 및 설계 문서 작성과 가이드 수행 - 개발 단계별 요구사항 기반 테스트케이스 설계 및 유효성 검증 수행 - ISO 26262 기반의 제어 로직, 시스템에 대한 검증 수행 및 개선 - 제어기 실차 적합성 평가 수행 - 통신 시스템, 고장진단(DTC), Fail-Safe 기능 검증 및 안전성 평가 - 사이버보안 검증 수행 및 성적서 대응 - V&V 각 활동의 고객사별 맞춤형 자동화 환경 구축 및 실증 |

| E-모빌리티센터 | ||

| AX센터 | 항공우주, 에너지, 국방, 조선해양 등 SWㆍAI 개발 및 검증 |

- 에너지 분야 국제 표준 기반 V&V 및 사이버보안 검증 - 항공우주 국제 표준 기반 SW 검증 및 컨설팅 - 국방 분야 SW 신뢰성 시험 - 조선해양, 로봇, 의료 등 SW 검증 - 자동차 제어기 및 임베디드 SW 개발 - 항공우주국방, 조선해양, 자동차 분야 등 AI 모델 개발 및 검증 |

|

SQA실 |

자사 개발 소프트웨어 제품 품질보증 |

- 자사 연구소 개발 제품 Release 품질 검증 및 관리 - 자사 제품 테스트 효율 개선 및 테스트 자동화 개발 |

(3) 연구개발 비용

당사는 연구개발비용을 자산화하지 않았으며, 모두 판매비와 관리비(경상연구개발비)로 처리해왔습니다. 당사의 최근 3개년 연구개발 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 2025년도 1분기 (제24기) |

2024년도 (제23기) |

2023년도 (제22기) |

2022년도 (제21기) |

| 경상연구개발비 | 2,605 | 5,577 | 3,662 | 2,922 |

| 합 계 (매출액 대비 비율) |

2,605 (15.40%) |

5,577 (6.28%) |

3,662 (5.79%) |

2,922 (6.72%) |

(4) 연구개발 실적

당사의 주요 연구과제 및 연구내용 결과 실적은 다음과 같습니다.

| 연구과제명 | 연구개발 기간 | 연구내용 | 연구결과 |

| CT 2024.06 | 2024.01. ~ 2024.06. | ·SDV 대응을 위한 Linux 버전 개발 ·AI 활용 기능 개발 |

·리눅스 버전 개발 완료 ·AI Assistant (테스트 실행 오류, 스텁 오류 가이드) |

| CT 2024.12 | 2024.07. ~ 2024.12. | ·요구사항 관리 도구 연동 ·리버스 엔지니어링 기능 ·테스트 형상 변경 시 동기화 기능 ·VS Code를 통한 디버깅 기능 |

·Polarion X, Codebeamer 연동 기능 개발 완료 ·설계 문서 자동 생성을 위한 데이터 추출 기능 개발 완료 ·파일 시스템 변경사항 자동 감지 및 동기화 기능 개발 완료 ·VS Code 연동 및 디버깅 바이너리 생성 기능 개발 완료 |

| CT 2025.06 | 2025.01. ~ 2025.06. | ·Docker 환경 테스트 실행 기능 개발 ·코드 기반 테스트 지원 ·AI를 활용한 테스트 생성 기능 개발 |

·독립 및 격리된 Docker 환경에서 테스트 실행 기능 개발 ·코드 기반 테스트를 작성하고 가져올 수 있는 기능 개발 ·AI를 활용하여 테스트 코드를 자동으로 생성하는 기능 개발 |

| Static 4.8 | 2024.01. ~ 2024.06. | ·방사청 보안약점및 행안부시큐어코딩 for Java ·MISRA C++ 2023 규칙 개발 ·리눅스 버전 Static 개발 ·AI Chatbot 기능 개발 |

·방사청 보안약점및 행안부시큐어코딩 for Java 100% 개발 완료 ·MISRA C++ 2023 규칙 개발 80% 완료 ·리눅스 버전 Static 개발 완료 ·AI Chatbot 기능 개발 완료 |

| Static 4.9 | 2024.07. ~ 2024.12. | ·규칙 지원 범위 확대 ·지원 언어 추가 ·위배 suppression 편의 향상 ·분석 서버 독립 수행 |

·MISRA C++ 2023 100% 지원 ·방사청 보안약점및 행안부시큐어코딩 for C# 100% 지원 ·Python, Kotlin 정적 분석 지원 ·위배 suppression 실시간 반영 (기존 재분석 필수) ·분석서버의 DB와 같은 의존성 분리, API를 통한 분석 |

| Static 4.10 | 2025.01. ~ 2025.06. | ·지원 프로그램 언어 최신버전 지원 ·CC 인증 (eal 2) 지원 ·행정안전부 시큐어 코딩 full list 지원 ·MISRA C 2012 AMD 1 ~ 4, MISRA C 2023 검출율 향상 ·현대자동차 ES 표준 JAVA 규칙 100% 지원 |

·C/C++ c++23, c++26 표준 추가 지원 개발, JAVA 21 지원 개발 ·CC인증 eal 2 에서 요구하는 보안목표 개발 ·2021년 개정판 기준 49개 항목 C/C++, JAVA, C# 정적 분석 검출 지원 개발 ·현장 적용과 오픈소스를 활용한 검출율 향상 개발 ·현대자동차 ES 표준 JAVA 규칙 167개 항목 검출 개발 |

| STATIC SE 1 | 2024.07. ~ 2025.02. | ·위배 코드 자동 수정 ·위배 수정 편의 향상 ·위배 검증 속도 향상 ·web 기술기반 standalone 개발 |

·MISRA 일부 규칙 대상으로 패턴 기반 위배 코드 자동 수정 ·MISRA 규칙을 대상으로 AI 기반 위배 코드 자동 수정 ·LSP 지원 Editor 제공 ·diff view를 통한 위배 자동 수정 가시성 향상 ·on the fly 분석 제공 ·electron & typescript 기반 기술 확보 ·eclipse theia 기반 standalone 제품 개발 |

| DISCOVERY-X | 2023.01. ~ 2023.12. | ·커버리지 달성 기능 개선 ·테스트 자동 생성 기능 개발 ·벤치 마크 테스트 수행 ·CT 제품에 번들링 |

·제품 릴리즈 완료 ·수동 테스트 대비 생산성 향상 ·테스트 자동화 신사업으로 시장 진출 기회 마련 ·CT 제품에 플러그인으로 출시 |

| Psionic 2.5 | 2023.06. ~ 2023.12. | ·트레이스 성능 개선 ·메모리 분석 오탐/미탐 개선 |

·STATIC 4.7 에 번들링 완료하여 출시 완료 ·국방 신뢰성 검증시 활용 가능한 자사도구 전체 라인업 완성 |

| COVER 4 sp5 | 2024.01. ~ 2024.06. | ·KBS Container 환경 지원 ·대규모 시험 지원 - 성능 개선 |

·KBS Container 환경 지원 ·대규모 시험 지원 성능 개선 완료 |

| COVER 4 sp6 | 2025.01. ~ 2025.06. | ·지원 프로그램 언어 최신버전 지원 ·java 탐침 방식 고도화 ·c/c++ 함수 탐침 제외 고도화 ·Embedded 개발환경 지원 확대 |

·C/C++ c++23, c++26 표준 추가 지원 개발, C# 12 지원 개발, JAVA 21 지원 개발 ·탐침으로 인해 reflection을 사용하는 side effect 발생하지 않도록 개발 ·compile time에 탐침을 제외하지 않고, 탐침 시점에 제외하여 메모리 overhead 감소 개발 ·지원 embedded IDE 5종 추가와 5종 최신버전 지원 개발 |

| COVER Cloud | 2023.02. ~ 2023.10. | ·전세계 결재 방법 조사 개발 ·서비스 사용자 유입 통게 방법 조사 ·많이 사용되는 서비스와 연계 방법 조사 |

·steppay에서 stripe로 결제 시스템 변경, 전세계 결제 구성 완료 ·Google Analytics, OpenSearch 구성 완료 ·github actions 연계 개발과 github marketplace 등록 완료 |

| VPES 3.5 | 2024.01. ~ 2024.06. | ·Knowledge Hub ·AI 활용한 SDD 자동완성 기능 |

·Knowledge Hub 개발 완료 ·AI(ChatGPT, Gemini) 활용한 SDD 자동완성 기능 개발 완료 |

| VPES 3.7 | 2025.01. ~ 2025.06. | ·방사청 매뉴얼 2024-6호 지원 ·AI 응답 결과 사용자 지정 기능 ·Knowledge Hub 추천 기능 |

·방사청 매뉴얼 2024-6호 기술문서 검증 및 산출물 자동 생성 개발 ·AI 응답 결과를 산업 현장에 적합한 응답으로 사용자화된 기능으로 개발 ·결함 개선 사례 중 AI가 현재 소스코드와 가장 적합한 사례를 알려주는 기능 개발 |

| VPES 3.6 | 2024.07. ~ 2024.12. | ·사전에 시험할 수 있는 환경 ·산출물 출력전에 확인할 있는 기능 ·AI기능 private 환경 연동 |

·모의시험 평가 모드 개발 완료 ·산출물 미리보기 기능 개발 완료 ·Suresoft LLM 연동 개발 완료 |

| ARCHON Z 2024.06 | 2021.01. ~ 2024.06. | ·자동차 통신 프로토콜 확장 ·사용성 개선 |

·자동차 통신 프로토콜 확장 ·모니터링, 레포트 등 사용성 개선 |

| ARCHON Z 2024.12 | 2024.07. ~ 2024.12. | ·통신 프로토콜 및 모니터 확장 ·사용성 개선 ·효용성 검증 및 적용 사례 확보 |

·J1939, Bluetooth LE 관련 프로토콜 및 관련 모니터 확장 ·History, Weakness 등 사용성 개선 ·의료기기 분야 확장을 통한 S사 적용 사례 확보 및 도구 효용성 검증 |

| VSPICE 1.4 | 2024.01. ~ 2024.07. | ·ISO 26262 타입 생성 ·사용자 Role 세분화 ·추적성 항목 맵 기능 |

·ISO 26262 타입 생성 개발 완료 ·사용자 Role 세분화 개발 완료 ·추적성 항목 맵 기능 개발 완료 |

| V-SPICE 1.5 | 2024.08. ~ 2024.12. | ·CT 연동 인터페이스 개선 ·소스코드로부터 설계서 자동생성 ·AI기능 연동 |

·CT 연동 인터페이스 확장 완료 ·리버스 엔지니어링 기능 구현 완료 ·AI를 이용한 함수 명세 자연어 처리 기능 구현 완료 |

| VERIFAI-M 2024.06 | 2023.06. ~ 2024.06. | ·인공지능 시험 검증 도구 신규 기획 및 개발 ·인공지능 모델 평가 기능 ·뉴런커버리지 측정 기능 ·적대적예제를 통한 검증 기능 |

·인공지능 시험 검증 도구 신규 기획 및 개발 ·ISO 21434 기반 AI 모델 평가 기능 개발 완료 ·뉴런커버리지 측정 기능 개발 완료 ·적대적예제를 통한 검증 기능 개발 완료 |

| VERIFAI-M 2024.12 | 2024.06. ~ 2024.12. | ·LLM 오류 유발 테스트 데이터 생성 기능 구현 ·LLM의 기능 정확성 평가 지표 측정 기능 구현 ·검증에 대한 추적성 관리 |

·LLM의 강건성 및 기타 품질에 대한 오류 사항 검증 가능 ·LLM의 추론 결과에 대한 정확도를 평가하기 위한 기본 지표 측정 및 벤치마크 측정 ·모델 및 데이터에 따른 검증 결과 추적성 관리 가능 |

| Sure SLM | 2024.01. ~ 2024.12. | ·자연어 요구사항으로부터 테스트케이스 생성 sLLM 학습 및 평가 ·코드에 대한 명세 작성 sLM 개발 ·코드에 대한 설계 다이어그램 작성 sLM 개발 ·모델에 대한 명세 작성 sLM 개발 ·코드 명세 고도화를 위한 코드 탐색 에이전트 개발 |

·자연어 요구사항으로부터 테스트케이스 생성 sLLM 확보 ·온프레미스 환경에서 코드에 대한 자연어 명세 작성 자동화 가능 ·온프레미스 환경에서 코드에 대한 Flow Chart 및 State Diagram 작성 가능 ·온프레미스 환경에서 Simulink 모델에 대한 자연어 명세 작성 가능 ·복잡한 소프트웨어 공학 작업에 필요한 자율 추론/판단 에이전트 개발 |

| PROV v1.2 | 2022.01. ~ 2022.05. | ·POSIX OS 프로파일링 기능 추가 개발 | ·자동차용OS전체에 대한 프로파일링 지원 확보 |

| DCAT 2.0.3 | 2024.03. ~ 2024.12. | ·차량 시험 데이터 수집 및 분석 도구 ·llm 활용 평가 기준 자동 설정 기능 ·수집대상 이더넷 데이터 패킷 정의 기능 추가 |

·다양한 운영 시나리오에 대한 자동평가 기능 개발 ·자율주행 법규제 준수 검증을 위한 도구로 활용 중 ·s전자, 로봇 분야 등 시장 확대 중 |

| SIMVA pro 2.0.2 | 2023.06. ~ 2024.06. | ·제어기 가상화 시뮬레이션 테스트벤치 ·리눅스 클라우드 환경 가상화 지원 ·co-simulation을 위한 FMI 인터페이스 지원 |

·H사 전자편의제어기 평가 프로세스 도입 ·H사 적용 도메인 확대 중 |

| SIMVA cloud 1.0 | 2024.01.~ 2025.03. | ·클라우드 네이티브 제어기 가상화 시뮬레이션 도구 ·웹기반 테스트 케이스 생성 및 수행 지원 · ASW레벨 가상화 지원 |

·클라우드 수행 엔진 개발 완료 ·ASW레벨 가상화를 위한 RTE 생성기 개발 완료 |

| AUTORACT 2.1 | 2024.05. ~ 2025.03. | ·차량 네트워크 프로토콜 검증 자동화 도구 CCS 서버 연동 등 기능 확장 ·웹기반 도구 인터페이스 추가 |

·대용량 데이터 처리 성능 개선 완료 ·평가 기능 다양화 및 웹기반 인터페이스 개발 ·H사 제어기 검증 자동화 도구로 확산 중 |

| VISTA 2.0.2 | 2023.01. ~ 2024.04. | ·IVI 테스트 자동화 도구 ·c/java/python 언어 스크립팅 지원 ·확장 가능한 테스트용 하드웨어 지원 ·OCR/음성/UI 정보 활용한 고급 verdict 기능 제공 |

·M사 AVN 평가 도구 활용 및 버젼 업데이트 납품 |

| GPTs | 2024.01. ~ 2024.06. | ·테스트 자동화를 위한 GPTs 개발 | ·6종 GPTs 배포 (MISRA Fixer, C++ Unit test creator, CT Assistant, STATIC Assistant, COVER Assistant, 무기체계 소프트웨어 신뢰성 시험 프로세스) |

| VESSEL | 2024.01. ~ 2024.12. | ·디버깅 자동화 도구 ·웹 기반 인터페이스 제공 |

·테스트 실패 케이스의 원인 분석 모듈 개발 ·CT 연동 델타 디버깅 기법을 적용한 테스트 실패 원인 자동 제거 모듈 개발 ·버전 관리 시스템 연동으로 코드 변경 사항 적용 및 이슈 생성 기능 모듈 개발 ·버전 관리 시스템 연동 로그인 기능 제공 ·CT 연동 테스트 실패 모니터링 제공 ·테스트 실패 제거 과정 모니터링 제공 ·변경 사항 선택 및 적용 시각화 제공 |

| DCAT cloud 1.0.0 |

2025.01. ~ 2025.12. | ·클라우드 기반 대용량 차량 시험 데이터 수집 및 분석 도구 ·웹기반 로보틱 데이터 시각화 ·시험 데이터 큐레이션 및 임베딩 기반 질의 지원 |

·E2E자율주행을 위한 데이터 관리 및 시험도구 ·자율주행 검증 및 모빌리티 로봇 검증에 최적화 |

| ALiRA-AI-HUB | 2025.03 ~ 2025.06 | ·Code2Doc(소스코드로부터 자동으로 설계문서를 생성하는 기능) APP UI 설계 및 개발 ·Code2Chart(소스코드 내 함수 및 구조를 분석하여 시각적 차트로 변환하는 기능) APP UI 설계 및 개발 ·Model2Doc(모델로부터 설계문서를 자동 생성하는 기능) APP UI 설계 및 개발 ·Model2TC(모델을 분석하여 테스트 케이스를 자동 생성하는 기능) APP UI 설계 및 개발 ·Req2TC(자연어 형태의 요구사항으로부터 테스트 케이스를 자동으로 생성하는 기능) APP UI 설계 및 개발 |

·ALiRA-AI-HUB 웹페이지에 Code2Doc APP 메뉴 연동 완료 ·ALiRA-AI-HUB 웹페이지에 Code2Chart APP 메뉴 연동 완료 ·ALiRA-AI-HUB 웹페이지에 Model2Doc APP 메뉴 연동 완료 ·ALiRA-AI-HUB 웹페이지에 Model2TC APP 메뉴 연동 완료 ·ALiRA-AI-HUB 웹페이지에 Req2TC APP 메뉴 연동 완료 |

| ALIRA AI Core | 2025.01. ~ 2025.06. | ·코드 지식 데이터베이스화 코어 ·AI 토큰 한계 개선 |

·코드 조각 및 그래프 데이터베이스 생성 기능 개발 ·MCP 인터페이스 제공 ·코드 지식 검색 유틸리티 제공 |

| ALIRA Agent | 2025.01. ~ 2025.06. | ·SW 공학 작업을 위한 Agent 시스템 개발 ·Agent들을 사용할 수 있는 ALIRA AI Hub 카탈로그 도구 개발 ·ALIRA를 활용하여 자사 도구 기능 연계 ·SW 공학 작업 단위 Agent 추가 개발 |

·ALIRA Agent 시스템 계층 구조 개발 완료 ·ALIRA AI Hub 개발 완료 ·CT, VPES, STATIC 기능 연계 완료 |

| VERIFAI-M 25.06 | 2025.01. ~ 2025.06. | ·AI Model Type 별 XAI 기능 구현 ·웹기반 사용자 인터페이스 구현 ·LLM Model에 대한 증강 기술 구현 ·Rest API 기반 AI System 평가 및 검증 기술 구현 |

·Tabular Classification/Regression, Image Classification, 2D Object Detection, Text Generation 에 대한 XAI 기능 개발 완료 ·웹 UI/UX 설계 및 개발 완료 ·사용자 입력 문자에 추가/삭제/오타/동의어변형/띄워쓰기를 적용한 증강 데이터 생성을 통해, 모델의 강건성을 평가하는 기능 개발 ·AI Model을 포함한 System의 AI 성능 평가 지표 측정 및 행동테스트 기능 제공 |

| ARCHON Z 2025.06 | 2025.01. ~ 2025.06. | ·통신 프로토콜 및 모니터 확장 ·기능 고도화 및 사용성 개선 |

·HTTPS, USB 관련 프로토콜 및 모니터 확장 ·CAN DBC 프로토콜 State fuzzing 기능 개발 ·Bluetooth manager 사용성 개선 |

7. 기타 참고사항

가. 특허, 실용신안 및 상표 등 지적재산권 현황

당사가 현재 보유한 주요 지적재산권 현황은 아래와 같습니다.

| [국내 등록특허권 보유 현황] |

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 출원국 |

|

1 |

특허권 |

소프트웨어 테스트 장치 및 방법 |

슈어소프트테크 |

2003-02-21 |

2005-08-25 |

한국 |

|

2 |

특허권 |

서비스 과부하 상태에서의 텔레매틱스 서비스 성능 시험 장치 및 그 방법 |

슈어소프트테크 |

2006-06-12 |

2007-12-21 |

한국 |

|

3 |

특허권 |

텔레매틱스 서비스 부하 시험 장치 및 그 방법 |

슈어소프트테크 |

2006-06-29 |

2007-12-21 |

한국 |

|

4 |

특허권 |

소프트웨어 테스트 시스템, 방법 및 그 방법을 실행하기위한 프로그램이 기록된 컴퓨터로 읽을 수 있는 기록매체 |

슈어소프트테크 |

2007-01-19 |

- |

한국 미국 일본 |

|

5 |

특허권 |

메모리 오류 검출 방법 |

슈어소프트테크 |

2007-04-30 |

2009-03-19 |

한국 미국 일본 |

|

6 |

특허권 |

소프트웨어 인증 장치 및 방법 |

슈어소프트테크 |

2008-01-18 |

2010-06-28 |

한국 |

|

7 |

특허권 |

소프트웨어 인증 장치 및 방법 |

슈어소프트테크 |

2008-01-18 |

2010-12-22 |

한국 |

|

8 |

특허권 |

소프트웨어 인증 및 그에 대한 과금 방법 |

슈어소프트테크 |

2008-01-18 |

2010-02-25 |

한국 |

|

9 |

특허권 |

전문 기반 통신 시스템을 테스트하는 시스템 및 방법 |

슈어소프트테크 |

2008-07-03 |

2011-11-23 |

한국 |

|

10 |

특허권 |

전산기기 소프트웨어 테스트 방법 및 시스템 |

슈어소프트테크, 엘에스산전 |

2009-10-28 |

2011-07-26 |

한국 미국 |

|

11 |

특허권 |

세이프가드 장치, 방법 및 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2011-04-28 |

2013-07-01 |

한국 PCT |

|

12 |

특허권 |

코드 컨버팅 장치, 방법 및 컴퓨터 판독 가능한 기록 매체 |

슈어소프트테크 |

2011-04-28 |

2013-01-02 |

한국 |

|

13 |

특허권 |

이동 단말 기능 통제 시스템, 방법 및 컴퓨터 판독 가능한 기록 매체 |

슈어소프트테크 |

2011-11-22 |

2013-11-13 |

한국 PCT |

|

14 |

특허권 |

소프트웨어 회귀 검증 장치 및 그 방법 |

현대자동차, |

2012-11-22 |

2014-05-02 |

한국 |

|

15 |

특허권 |

어플리케이션 실행 제어 방법 및 어플리케이션 실행 여부 판별 방법과 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2012-12-20 |

2015-07-22 |

한국 PCT |

|

16 |

특허권 |

DLNA 장치들 사이의 상호운용성 시험방법 |

슈어소프트테크 |

2013-05-10 |

2014-10-16 |

한국 |

|

17 |

특허권 |

DLNA 장치들 사이의 상호운용성 시험 시스템 |

슈어소프트테크 |

2013-05-10 |

2014-07-22 |

한국 |

|

18 |

특허권 |

DLNA 장치들 사이의 상호운용성 시험 시스템 |

슈어소프트테크 |

2013-05-10 |

2014-07-22 |

한국 |

|

19 |

특허권 |

소프트웨어 품질 평가 모듈과 방법 및 소프트웨어 품질 평가 방법을 실행하기위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2013-12-10 |

2015-08-19 |

한국 PCT |

|

20 |

특허권 |

소프트웨어 품질 요소 추출 모듈과 방법 및 소프트웨어 품질 요소 추출 방법을 실행하기 위한 프로그램을기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2013-12-10 |

2015-08-19 |

한국 PCT |

|

21 |

특허권 |

원거리에 위치한 DLNA 장치들 사이의 콘텐츠 공유 방법 및 시스템 |

슈어소프트테크 |

2014-04-15 |

2015-02-23 |

한국 PCT |

|

22 |

특허권 |

원거리에 위치한 DLNA 장치들 사이의 상호운용성 시험 시스템 |

슈어소프트테크 |

2014-04-22 |

2015-09-15 |

한국 PCT |

|

23 |

특허권 |

원거리에 위치한 DLNA 장치들 사이의 콘텐츠 공유를 제어하는 시스템 |

슈어소프트테크 |

2014-04-22 |

- |

한국 |

|

24 |

특허권 |

보험 상품 검증 방법과 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2014-05-20 |

- |

한국 |

|

25 |

특허권 |

보험 상품 검증 방법과 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2014-05-20 |

- |

한국 |

|

26 |

특허권 |

코드 커버리지 측정 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2014-08-18 |

2016-10-12 |

한국 PCT |

|

27 |

특허권 |

자동차용 전장품간 연동 평가 테스트 방법 |

슈어소프트테크 |

2016-04-14 |

2017-03-30 |

한국 PCT |

|

28 |

특허권 |

보험 상품 검증 방법과 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2016-08-17 |

- |

한국 |

|

29 |

특허권 |

소스 코드 위배 수정 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2016-09-13 |

2018-04-13 |

한국 미국 |

|

30 |

특허권 |

차량용 전자제어장치의 리프로그래밍 방법 및 제어장치 |

슈어소프트테크 |

2016-12-27 |

2019-04-01 |

한국 |

|

31 |

특허권 |

코드 커버리지 측정 방법 및 장치, 그리고 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2017-02-28 |

2019-08-26 |

한국 |

|

32 |

특허권 |

모델링 툴을 이용한 시뮬레이션 모델링 방법 및 장치 |

슈어소프트테크 |

2017-03-03 |

2018-08-22 |

한국 |

|

33 |

특허권 |

차종 별 테스트 케이스 생성 방법 |

슈어소프트테크 |

2017-03-09 |

2017-11-07 |

한국 |

|

34 |

특허권 |

탐침을 이용하지 않는 코드 커버리지 측정 방법 및 장치, 그리고 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2017-06-01 |

2019-11-05 |

한국 |

|

35 |

특허권 |

결함 주입 테스트 방법 및 장치 |

슈어소프트테크 |

2017-06-09 |

2019-09-05 |

한국 |

|

36 |

특허권 |

소프트웨어 통합 품질 평가 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독 가능한 기록매체 |

슈어소프트테크 |

2017-06-14 |

2019-07-31 |

한국 |

|

37 |

특허권 |

차량 및 그 제어방법 |

현대자동차, |

2017-11-13 |

- |

한국 |

|

38 |

특허권 |

테스트케이스 관리 시스템 및 테스트 케이스 관리방법 |

현대자동차, |

2017-11-13 |

- |

한국 |

|

39 |

특허권 |

모델 변경 분석을 통한 모델 검증 방법 및 모델 검증 장치 |

슈어소프트테크 |

2017-11-24 |

2019-11-05 |

한국 |

|

40 |

특허권 |

음성 정보에 기반한 정적 분석 수행 방법 및 장치 |

슈어소프트테크 |

2017-12-12 |

2019-11-05 |

한국 미국 |

|

41 |

특허권 |

가상화를 통한 코드 테스트 수행 자동화 방법 및 장치 |

슈어소프트테크 |

2017-12-15 |

2019-07-16 |

한국 |

|

42 |

특허권 |

테스트 서버의 전문 기반 통신 방법 및 전문 기반으로 통신하는 테스트 서버 |

슈어소프트테크 |

2017-12-19 |

2020-03-06 |

한국 |

|

43 |

특허권 |

정적 분석 결과를 이용한 소프트웨어 테스트 방법과 장치 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독 가능한 기록매체 |

슈어소프트테크 |

2017-12-26 |

2020-03-17 |

한국 미국 |

|

44 |

특허권 |

소스코드 표시장치, 소스코드 표시방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 |

슈어소프트테크 |

2017-12-27 |

2020-01-13 |

한국 미국 |

|

45 |

특허권 |

결함 주입 테스트 장치 및 그 방법 |

현대자동차, |

2017-12-28 |

- |

한국 미국 중국 독일 |

|

46 |

특허권 |

운전 성향 추정이 가능한 자동차, 운전 성향 추정 방법 및 시스템 |

슈어소프트테크 |

2018-02-12 |

- |

한국 |

|

47 |

특허권 |

모델 내 서브시스템의 유사도 측정 장치 및 유사도 측정 방법 |

슈어소프트테크 |

2018-02-12 |

2019-08-30 |

한국 |

|

48 |

특허권 |

운전 상태 추정을 위한 이동체, 서버, 운전 상태 추정 방법 및 시스템 |

슈어소프트테크 |

2018-03-22 |

2020-03-06 |

한국 |

|

49 |

특허권 |

복수의 이동체의 주위 환경 추정 시스템, 주위 환경 추정을 위한 서버, 및 서버의 복수의 이동체에 대한 주위 환경 추정방법 |

슈어소프트테크 |

2018-03-22 |

2019-11-13 |

한국 |

|

50 |

특허권 |

신뢰성 테스트 결과 관리 데이터 자동 생성 방법 및 신뢰성 테스트 결과 관리 데이터 자동 생성 장치 |

슈어소프트테크 |

2018-04-09 |

2020-04-03 |

한국 |

|

51 |

특허권 |

신뢰성 테스트 결과 관리 데이터 자동 생성 방법 및 신뢰성 테스트 결과 관리 데이터 자동 생성 장치 |

슈어소프트테크 |

2018-04-09 |

2020-05-27 |

한국 |

|

52 |

특허권 |

호스트의 테스트 시나리오로 제어장치의 복수의 파티션간 영향도를 측정하기 위한 방법, 동일 방법을 구현하기 위한 호스트 및 시스템, 그리고 동일 방법을 기록하기 위한 매체 |

슈어소프트테크 |

2018-05-18 |

2020-04-02 |

한국 |

|

53 |

특허권 |

딥러닝 알고리즘 및 트리를 이용한 UI테스팅 자동화 방법 및 동일방법으로 구현된 장치 |

슈어소프트테크 |

2018-05-28 |

2020-07-03 |

한국 |

|

54 |

특허권 |

스마트 단말 및 스마트 단말에서의 작업 공정 이상 부분 판별 방법 및 머신러닝 알고리즘을 이용한 작업 공정 자동 기록 서버 및 머신러닝 알고리즘을 이용한 작업 공정 자동 기록 방법, 그리고, 스마트 단말 및 작업 공정 자동 기록 서버간 통신 시스템 |

슈어소프트테크 |

2018-07-10 |

- |

한국 |

|

55 |

특허권 |

차량용 인포테인먼트 시스템과 전장품간 연동 사양을 자동화하여 평가하는 방법 및 시스템 |

현대자동차, |

2018-11-28 |

2024-03-13 |

한국 |

|

56 |

특허권 |

코드 커버리지 측정 장치, 코드 커버리지 측정 장치의 코드 커버리지 측정 방법, 및 코드 커버리지 측정 시스템 |

슈어소프트테크 |

2018-12-03 |

2020-10-06 |

한국 |

|

57 |

특허권 |

차량의 테스트 케이스 생성 장치 및 방법 |

현대자동차, |

2018-12-12 |

- |

한국 |

|

58 |

특허권 |

차량 내 제어기와 통신하는 테스트 케이스 생성 장치 및 테스트 케이스 생성 장치의 테스트 케이스 생성 방법 |

슈어소프트테크 |

2018-12-28 |

2020-06-09 |

한국 |

|

59 |

특허권 |

영상 데이터 및 센싱 데이터 융합을 위한 전자 장치 및 전자 장치의 데이터 융합 방법 |

슈어소프트테크 |

2019-11-28 |

2021-12-30 |

한국 |

|

60 |

특허권 |

결함 주입 장치 |

슈어소프트테크 |

2020-02-26 |

2021-06-21 |

한국 |

|

61 |

특허권 |

자율 주행 상황 인지 프로그램 성능 테스트 방법 및 동일 방법을 수행하기 위한 자율 주행 상황 인지 프로그램 성능 테스트 장치 |

슈어소프트테크 |

2020-02-26 |

2021-12-03 |

한국 |

|

62 |

특허권 |

UI테스팅 자동화 장치 및 방법 |

현대자동차, |

2021-01-13 |

- |

한국 |

|

63 |

특허권 |

테스트 커버리지 표시 장치 및 표시 방법 |

슈어소프트테크 |

2021-10-22 |

2023-11-13 |

한국 |

|

64 |

특허권 |

동일 위치에 대한 다수의 패치들 중 최종 패치를 선택하는 방법 및 최종 패치 선택 모듈 |

슈어소프트테크 |

2021-10-22 |

2023-11-20 |

한국 미국 |

| 65 | 특허권 | 단위 테스트 재법 및 컴퓨터 판독 가능 기록매체 | 슈어소프트테크 | 2022-09-08 | - | 한국 PCT |

| 66 | 특허권 | 결함 주입 테스트 장치, 결함 주입 테스트 방법 및 컴퓨터 프로그램 | 슈어소프트테크 | 2023-03-28 | - | 한국 |

| 67 | 특허권 | 단위 테스트 및 코드 커버리지 결과의 표시 방법 및 장치 | 슈어소프트테크 | 2023-05-24 | - | 한국 |

| 68 | 특허권 | 동적 테스트 환경 구성 관리 방법 및 시스템 | 슈어소프트테크 | 2023-06-01 | - | 한국 |

| 69 | 특허권 | 자율주행 데이터 분석 방법 및 시스템 | 슈어소프트테크 | 2023-06-28 | - | 한국 |

|

70 |

특허권 |

차량 롬 데이터 정적 검사 자동화 방법 |

슈어소프트테크 |

2023-08-02 |

- |

한국 |

|

71 |

특허권 |

자율주행 차량 시뮬레이션을 위한 동시적 위치 추정 및 지도 작성 기반의 데이터 자동생성 방법 |

슈어소프트테크 |

2023-08-11 |

- |

한국 |

|

72 |

특허권 |

실차 주행 이상신호 자동검출 및 차량의 고장위험 검사 방법 |

슈어소프트테크 |

2023-09-12 |

- |

한국 |

| 73 | 특허권 | 분류 모델에서의 결정 경계에 가까운 데이터의 식별 및 표현 방법 | 슈어소프트테크 | 2023-11-20 | - | 한국 |

| 74 | 특허권 | 준지도 학습 기반 선박 충돌 경보 시스템 및 방법 | 슈어소프트테크 | 2023-12-04 | 2024-07-01 | 한국 |

| [해외 등록특허권 보유 현황] |

| 번호 | 구분 | 내용 | 권리자 | 출원일 | 등록일 | 출원국 |

|

1 |

특허권 |

소프트웨어 테스트 장치 및 방법 | 슈어소프트테크 | 2005-08-24 | - | 미국 |

|

2 |

특허권 |

소프트웨어 테스트 시스템, 방법 및 그 방법을 실행하기위한 프로그램이 기록된 컴퓨터로 읽을 수 있는 기록매체 | 슈어소프트테크 | 2008-01-17 | - | 미국 |

|

3 |

특허권 |

소프트웨어 테스트 시스템, 방법 및 그 방법을 실행하기위한 프로그램이 기록된 컴퓨터로 읽을 수 있는 기록매체 | 슈어소프트테크 | 2008-01-18 | - | 일본 |

|

4 |

특허권 |

메모리 오류 검출 방법 | 슈어소프트테크 | 2008-02-25 | 2011-06-14 | 미국 |

|

5 |

특허권 |

메모리 오류 검출 방법 | 슈어소프트테크 | 2008-04-16 | - | 일본 |

|

6 |

특허권 |

전산기기 소프트웨어 테스트 방법 및 시스템 | 슈어소프트테크, 엘에스산전 | 2009-11-04 | 2013-10-29 | 미국 |

|

7 |

특허권 |

세이프가드 장치 및 방법 | 슈어소프트테크 | 2012-04-09 | - | PCT |

|

8 |

특허권 |

이동 단말과 이동 단말 기능 제어 방법 및 이동 단말 기능 통제 시스템, 방법 및 컴퓨터 판독 가능한 기록 매체 | 슈어소프트테크 | 2012-09-21 | - | PCT |

|

9 |

특허권 |

어플리케이션 실행 제어 방법 및 어플리케이션 실행 여부 판별 방법과 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2012-12-24 | - | PCT |

|

10 |

특허권 |

소프트웨어 품질 평가 모듈과 방법 및 소프트웨어 품질 평가 방법을 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2013-12-10 | - | PCT |

|

11 |

특허권 |

소프트웨어 품질 요소 추출 모듈과 방법 및 소프트웨어 품질 요소 추출 방법을 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2013-12-10 | - | PCT |

|

12 |

특허권 |

원거리에 위치한 DLNA 장치들 사이의 콘텐츠 공유 방법 및 시스템 | 슈어소프트테크 | 2015-01-30 | - | PCT |

|

13 |

특허권 |

원거리에 위치한 DLNA 장치들 사이의 상호운용성 시험 시스템 | 슈어소프트테크 | 2015-01-30 | - | PCT |

|

14 |

특허권 |

코드 커버리지 측정 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2015-07-16 | - | PCT |

|

15 |

특허권 |

테스트 케이스 생성 장치와 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2015-02-26 | - | PCT |

|

16 |

특허권 |

자동차용 전장품간 연동 평가 테스트 방법 | 슈어소프트테크 | 2017-03-02 | - | PCT |

|

17 |

특허권 |

소스 코드 위배 수정 방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2017-06-23 | 2019-04-16 | 미국 |

|

18 |

특허권 |

음성 정보에 기반한 정적 분석 수행 방법 및 장치 | 슈어소프트테크 | 2018-12-12 | 2021-04-13 | 미국 |

|

19 |

특허권 |

정적 분석 결과를 이용한 소프트웨어 테스트 방법과 장치 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독 가능한 기록매체 | 슈어소프트테크 | 2018-02-21 | 2020-04-14 | 미국 |

|

20 |

특허권 |

소스코드 표시장치, 소스코드 표시방법 및 이를 실행하기 위한 프로그램을 기록한 컴퓨터로 판독가능한 기록매체 | 슈어소프트테크 | 2018-02-23 | 2020-04-07 | 미국 |

|

21 |

특허권 |

결함 주입 테스트 장치 및 그 방법 | 현대자동차, 기아자동차, 슈어소프트테크 |

2018-05-30 | - | 미국 |

|

22 |

특허권 |

결함 주입 테스트 장치 및 그 방법 | 현대자동차, 기아자동차, 슈어소프트테크 |

2018-06-15 | - | 중국 |

|

23 |

특허권 |

결함 주입 테스트 장치 및 그 방법 | 현대자동차, 기아자동차, 슈어소프트테크 |

2018-06-07 | - | 독일 |

|

24 |

특허권 |

동일 위치에 대한 다수의 패치들 중 최종 패치를 선택하는 방법 및 최종 패치 선택 모듈 | 슈어소프트테크 | 2021-12-22 | 2023-11-21 | 미국 |

|

25 |

특허권 |

테스트 커버리지 표시 장치 및 표시 방법 | 슈어소프트테크 | 2022-05-09 | - | PCT |

|

26 |

특허권 |

단위 테스트 재사용 방법 및 컴퓨터 판독 가능 기록매체 | 슈어소프트테크 | 2022-09-08 | - | PCT |

나. 법률/규정 등에 의한 규제사항

Mission Critical 산업 분야의 소프트웨어 V&V 시장의 수요는 국제 표준 및 국내법의 시행 여부에 영향을 받고 있습니다. 4차 산업과 더불어 소프트웨어의 중요성과 활용이 더욱 많아지고 있으며, 이로 인해 소프트웨어의 안전은 더욱 중요해지고 있습니다. 또한, 해당 분야들은 공통적으로 표준과 지침이 제도화된 이후로 소프트웨어 품질 기준이 점차 강화되어 있으며, 적용 범위 또한 확대되고 있습니다. 2010년부터 자동차 분야를 시작으로 V&V의 기술 표준 준수 제도화가 시작되었으며, 항공, 국방, 철도, 로봇, 의료 등으로 점차 확대되었고, 산업별 소프트웨어 안전 기술 표준 및 지침은 다음과 같습니다.

| [산업 분야별 표준 및 기준] |

| 산업군 | 표준 번호 | 표준명 |

| 자동차 | ISO 26262 | Road vehicles -- Functional safety |

| 전기/전자 | IEC 61508 | Functional safety of electrical / electronic / programmable electronic safety-related systems |

| 국방 | 소프트웨어 신뢰성 시험 |

무기체계 소프트웨어 개발 및 관리 매뉴얼 |

| 항공 | DO-178C | Software considerations in airborne systems and equipment certification |

| 원자력 | IEC 60880 | Nuclear power plants - instrumentation and control systems important to safety - Software aspects for computer based systems performing category A functions |

| 철도 | EN 50129 | Railway applications, communication, signalling and processing systems. Safety related electronic systems for signalling |

| IEC 62279 | Railway applications, communications, signalling and processing systems software for railway control and protection systems | |

| 로봇 | ISO 13849 | Safety of machinery -- safety related parts of control systems |

| 의료 | IEC 62304 | IEC62304-medical device software - software life cycle processes |

[자동차]

전장 부품은 복잡하고 기능이 많아 문제가 생길 경우 피해의 가능성과 심각성이 모두 높아 잠재적인 위험이 클 수밖에 없고 이로 인한 사고 발생 가능성도 커집니다.

최근 기술이 발전함에 따라 자동차 전장부품에는 안전, 보안, 통신 기능 등이 추가됨에 따라 자동차의 기능 및 복잡도가 증가하고 있으나 개발 성숙도나 품질은 이를 따라가지 못해 시스템 오동작이 발생할 가능성 상승하고 있습니다.

따라서, 안전이 중요(Safety-critical)하거나 관련된(Safety-related) 제품, 기기, 서비스 등에서 시스템 오류로 인한 사고 발생 가능성은 높아질 것으로 예상하며, 위험 정도를 낮출 방법에 대한 적극적인 연구와 노력이 필요한 상황입니다. 이를 위해 정부에서는 “제조물 책임법”에 자동차의 전기/전자의 안전 부문에 대해 최신 기술/방법을 적용하여 개발 및 시험을 하도록 명시하고 있으며, 실질적으로는 ISO 26262를 준수하지 않을 경우 법을 준수하지 않은 것으로 판단하여 제조사의 과실로 판단하고 있습니다.

[국방]

2000년대 들어서면서, 국방 무기에 대한 수입 의존도에서 벗어나기 위한 정부 차원의 노력이 시작되었습니다. 2010년 소프트웨어 신뢰성 시험 지침이 제정되었습니다. 최초 제정 시에는 국방과학연구소를 중심으로 중요 무기체계를 대상으로 지침을 적용하였으나, 현재는 모든 무기체계가 적용 대상이며, 소프트웨어 신뢰성 시험 기준을 통과하지 못할 경우 군에 납품이 불가하도록 제도화되었습니다.

[항공]

항공기의 부품은 각국에서 감항인증 제도를 통해 안전성 평가 및 승인을 진행하고 있습니다. 대표적으로 미국은 미국연방항공국(FAA), 유럽은 유럽항공안전청(EASA)에서 안전성 평가 및 인증을 발급하고 있으며, 한국은 항공안전기술원(KIAST), 군 감항위원회에서 각각 민간항공기와 군 항공기에 대한 평가 및 인증을 담당하고 있습니다. 평가 및 인증 기관에서는 하드웨어, 소프트웨어, 시스템에 대한 전체적인 평가를 진행하고 있으며, 소프트웨어는 국제 표준 DO-178C기반으로 평가를 진행합니다.

부품사들은 소프트웨어 개발 시 DO-178C를 준수해야 하며, 부품이 탑재될 국가의 인증 기관에서 평가 및 인증을 획득해야 합니다.

[철도]

2014년 3월 개정된 철도안전법에 의거 국내 철도 차량 및 부품 제조사는 국토교통부에서 제정한 철도차량 기술기준(국토교통부고시 제2021-902호) 고시에 따라 철도 소프트웨어에 대한 형식 승인을 받아야 합니다. 철도 소프트웨어의 형식 승인에서는 제조사가 국제 표준인 IEC 62279 만족 여부를 입증해야 합니다. IEC 62279 만족 여부는 공인된 자격을 갖춘 적합성 평가 기관이 평가를 진행하고 평가 결과를 검사 기관인 철도기술연구원에서 검토 후 승인하는 방식으로 이루어집니다.

IEC 62279는 유럽 철도 표준인 EN 50128을 국제 표준으로 변환한 표준으로 동일한 내용을 담고 있습니다. 해외 사례를 보면 미국에서는 여러 인정 표준 중 하나를 만족하는 것으로 철도 소프트웨어 승인이 이루어지고 있으며, 인정되는 표준 중 하나에 IEC 62279가 포함되어 있습니다. 다른 한편, 유럽에서는 철도 소프트웨어 승인 시 IEC 62279의 원문이 되는 EN 50128 준수를 강제하고 있기 때문에 결과적으로 IEC 62279는 철도 소프트웨어에 있어 전 세계에서 통용되는 표준이라 할 수 있습니다. IEC 62279에서는 소프트웨어 개발 수명 주기 단계별로 V&V를 수행하여 안전성을 달성하도록 요구하고 있습니다.

[로봇]

로봇 분야는 산업 자동화뿐만 아니라 물류, 이동, 의료, 가정 등 사회 전 분야에 걸쳐 다양한 형태와 방법으로 적용되고 있습니다. 국제적으로도 이러한 로봇의 소프트웨어 품질을 중요하게 여겨 산업용 로봇과 개인지원로봇으로 구분하여 안전 표준을 제정하였습니다.

ISO 13849와 ISO 13482가 그것으로 ISO 13849는 산업용 로봇에 대한 안전 요구사항, ISO 13482는 개인지원로봇에 대한 안전 요구사항을 담고 있습니다. 물론 안전 요구사항 안에는 소프트웨어에 대한 품질 및 안전과 관련된 검증 기준을 포함하고 있습니다. 두 표준 모두 기능 안전을 요구하고 있으며, 기능 안전과 관련해서 IEC 62061을 따르도록 명시하고 있습니다. IEC 62061은 전기 전자 제어시스템의 기능 안전에 대한 표준으로 IEC 61508의 파생 표준이라 할 수 있습니다. 다른 IEC 61508 파생 표준과 마찬가지로 IEC 62061 역시 소프트웨어 안전을 위해 다양한 방법의 검증을 수행하여 소프트웨어를 확인하도록 요구하고 있습니다.

[조선]

선박의 주요 장비의 디지털화와 더불어 자율운항 선박, 스마트 항만, 디지털 트윈 등이 해양 분야의 기술 개발 트렌드로 자리잡고 있으며, 이러한 트렌드의 핵심에는 소프트웨어가 있습니다. 선박과 항만의 디지털화는 운항과 물류를 최적화하여 자원 효율성을 높이고, 사고 위험을 대폭 낮춰 인명 피해와 해양 오염을 줄여줍니다. 이처럼 해양 분야에서 소프트웨어의 사용이 증가함에 따라 품질과 안전에 대한 요구도 함께 증가하고 있습니다.

하지만, 다른 분야와 달리 아직 표준에 따른 개발 및 품질 프로세스를 요구하고 있지 않습니다. 다만 소프트웨어 품질의 중요성은 인식하고 있어 프로젝트 차원에서 품질을 관리하고 있습니다. 품질 관리(Quality Management Office, QMO) 업무는 품질과 안전이 중요한 소프트웨어의 개발 전 단계에 걸쳐 산출물들의 품질을 모니터링하고 개선하는 일련의 활동들로 이루어져 있습니다. 주로 대형 SoC 국책 과제나 R&D 사업에서 프로젝트 관리(Project Management Office, PMO)와 더불어 사업 전체의 품질을 책임집니다.

품질 관리 업무에서는 품질과 관련된 사업 내 모든 부분을 모니터링하고, 계획하고, 개선합니다. 주요 관리 항목은 요구사항, 위험/이슈, 작업, 시험, 공정, 문서/산출물 등이 있으며, 주로 웹 기반의 관리 시스템을 구축하여 체계적인 관리를 지원합니다. 추가적으로 개발 산출물의 형상 관리를 위해 형상 관리 시스템을 구축하고, 개발 소프트웨어의 품질 관리를 위해 지속적 통합 시스템을 구축합니다. 체계적인 관리를 위해 구축한 각각의 시스템은 서로 연동하여 보다 긴밀한 품질 관리를 가능하게 합니다.

다. 환경관련 규제 및 준수

당사는 공시서류 작성기준일 현재 해당사항이 없습니다.

라. 시장여건 및 영업의 개황(1) 산업의 특성

임베디드 시스템이란, 각종 전자 제품이나 정보기기 등에 설치되어 있는 마이크로 프로세서에 미리 정해진 특정 기능을 수행하는 소프트웨어를 내장한 시스템을 의미합니다. 미리 정해진 특정 기능을 수행하기 위해 컴퓨터의 하드웨어와 소프트웨어가 조합된 전자 제어 시스템을 통칭하여 사용합니다.

임베디드 시스템의 특정 기능을 수행하기 위해서는 임베디드 시스템에 설치되어 실행되는 소프트웨어가 필요합니다. 이러한 임베디드 소프트웨어는 플랫폼을 구성하는 시스템 소프트웨어와 응용 소프트웨어로 구분할 수 있습니다. 미리 정의된 목적을 위해 물리적 입력 및 그 가공된 데이터를 이용하여 적절한 반응을 제공하기 위해 설계된 소프트웨어로, 제한된 자원을 효율적으로 활용하여 그 목적을 경제적으로 달성해야 하는 소프트웨어입니다.

일반적인 소프트웨어(게임, 뱅킹 시스템, 메신저, SNS, E-commerce 등)와 달리 임베디드 소프트웨어 개발은 시스템 자원(CPU, RAM, Interface)의 양이 다르고, 자원마다의 특색에 따라 다양한 개발환경을 갖는 차이점이 있습니다. 아래와 같이 임베디드 소프트웨어 개발 환경은 매우 다양하고 예측하기 복잡하며, 운용 환경은 일반 소프트웨어 개발 환경에 비해 훨씬 더 복잡한 구조를 가지고 있습니다. 따라서 임베디드 소프트웨어는 Mission Critical(소프트웨어 기능 수행 결과의 정확성), Timing Critical(정해진 시간 내 수행해야 하는 신속성), Safety Critical(어떤 환경에서도 동작해야 하는 안정성) 등의 특징을 지니고 있습니다.

| 구분 | 일반 소프트웨어 | 임베디드 소프트웨어 |

|

개발환경 |

윈도우, 유닉스(IBM, HP, 솔라리스 등), 리눅스 등 |

RTOS (VxWorks, NEOS, 몬타비스타, 리눅스 등) 임베디드 전용 OS |

|

RAM |

2GB ~ 128GB |

4KB ~ 128MB |

임베디드 소프트웨어 분야에서는 V&V 수행을 통해 소프트웨어의 오류를 발견하고 품질을 향상시키는 활동이 필수적인 요소가 됩니다. 따라서 각 산업 분야마다 기능 안전(Functional Safety) 관련 규제에서 채택하고 있는 테스팅 기준이 있습니다. 해당 기준들은 위험도에 따른 시스템 안정성의 등급을 구분하고 등급에 따라 코드 커버리지를 만족 여부로 확인할 수 있습니다.

(2) 산업의 성장성

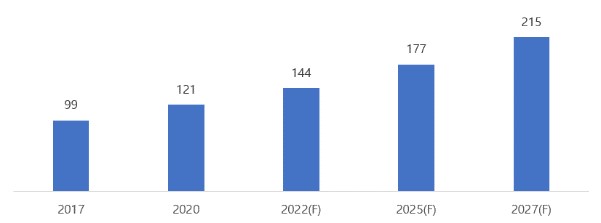

2020년 3월에 발표된 “Embedded System Market”에 대한 보고서에 의하면, 임베디드 시스템은 2019년 1,000억달러를 넘어서고, 2020년부터 2026년까지 CAGR 6% 성장하여 2027년에는 1,600억달러를 넘어설 것으로 추정하고 있습니다.

Global Market Insights의"Embedded System Market" 보고서에 따르면 업계 관계자들은 산업 자동화 수요를 충족하기 위해 지속적인 신제품을 개발하고 있고, 이에 따라 임베디드 시스템 시장에서 경쟁력 확보를 위한 소프트웨어 품질에 대한 수요가 늘어날 것으로 기대하고 있습니다.

임베디드 소프트웨어 마켓은 2020년에 135억달러 규모이고, CAGR 8% 를 기반으로 2027년까지 추정치는 215억달러를 넘을 것으로 예상됩니다.

시장조사 전문업체인 statista.com 에 의하면 2020년 글로벌 소프트웨어 시장은 5,247억달러로 추정됩니다. 같은 해에 임베디드 소프트웨어 시장은 135억달러로 예상되고 있으므로 전체에서 임베디드 소프트웨어 시장이 차지하는 비율은 약 2.5% 정도로 평가할 수 있습니다.

2021년 9월에 발행된 Global Market Insights의 "Software Testing Market" 보고서에 의하면 2020년에 소프트웨어 테스팅 마켓의 시장 규모는 400억 달러을 돌파했으며 2021년부터 2027까지 CAGR 7% 성장치를 적용하면 2027년까지 글로벌 600억 달러까지 상승할 것으로 추정하고 있습니다. 소프트웨어 개발 프로세스의 자동화에 대한 글로벌 수요 급증이 시장 확대의 주요 원인으로 보여지고 있습니다. 자율 주행 차량의 급부상으로 인공지능과 기계 학습 기술의 적용 범위가 확대됨에 따라 소프트웨어 테스트에 대한 수요가 가속화되는 추세입니다. 소프트웨어 테스트가 지속적이고 자동화된 품질 모니터링을 제공하기 때문에 개발 비용 감소 품질 향상에 필수적인 요소로 자리매김하고 있습니다.

| [글로벌 임베디드 소프트웨어 시장 규모] |

| (단위: 억달러) |

|

|

글로벌 임베디드 소프트웨어 시장 규모 |

출처: Global Market Insights (Embedded SW Size By Operating System, 2021.01)

2021년 11월에 발행된 Global Market Insights의"Automation Testing Market" 보고서에 의하면 2020년에 자동화 테스팅 마켓의 시장 규모는 150억 달러를 초과했으며 2021년부터 2027까지CAGR 16% 성장치를 적용하면 2027년까지 글로벌 400억 달러까지 상승할 것으로 추정하고 있습니다. 자동화 테스팅 시장 규모는 DeVOps, 애자일 등 고급 테스트 방법을 채택하려는 기업의 증가하는 경향을 보이고 있기에 지속적 성장을 예측하고 있습니다. 이를 통해 테스트 자동화 프로세스를 도입하게 되고, 이는 소프트웨어 제품 출시의 시간을 단축시킬 수 있는 효과를 가지고 오게 됩니다. 코로나 팬더믹 이후 재택 근무 등 근무의 형식의 변화가 원격 소프트웨어 어플리케이션 자동화 테스트 및 IT 인프라 품질 관리에 대한 수요 증가로 이어지고 있어 이에 따른 소프트웨어 테스팅 자동화 수요는 지속적 성장이 될 것으로 전망합니다.

(3) 경기 변동성의 특성 및 계절성

임베디드 소프트웨어 V&V 시장의 제품 및 서비스의 주요 수요처인 자동차, 국방, 원자력 분야 산업은 글로벌 경기에 다소 민감한 성격을 지니고 있습니다. 다만, 고신뢰 고위험 소프트웨어 검증은 대상 소프트웨어의 개발 기간이 길고 국제 표준 및 국내외 법적규제에 따라 반드시 시험검증 결과를 증명해야 하기 때문에 단기적인 경기 변동의 영향이 사업 수주에 크게 영향을 주지 않습니다.

일부 산업분야의 경우 주요 프로젝트들이 연간 다위 예산 편성하에 집행되기 때문에 소프트웨어 개발 및 시험검증 투자가 1년 단위로 집행되는 경향이 있습니다. 또한 소프트웨어 시험검증 특성상 연중 개발된 소프트웨어를 하반기에 시험검증하여 릴리즈 하는 경우가 많고 검수 확인 절차를 포함하면 매출이 하반기에 인식되는 경우가 많습니다. 반면에 국방, 원자력 분야의 경우 상대적으로 1년 이상의 장기 프로젝트가 많고 매출 인식 시점도 프로젝트 진행에 따라 불균등하지만 통상적으로 프로젝트 초기에 비해 종료시점에 더 많은 업무 발생과 매출 인식이 이루어집니다.

(4) 경쟁 현황

1) 경쟁 형태

소프트웨어 시험 검증은 대상 소프트웨어에 따라 서버용, PC용, 웹 및 모바일, 임베디드 소프트웨어 검증으로 나눌 수 있습니다. 서버용 소프트웨어 검증은 금융권, 통신사 등 대형 서버 시스템을 사용하는 고객을 대상으로 합니다. 검색포탈, 모바일, SNS, e-commerce 등 최신 IT 기업들은 웹이나 모바일 플랫폼을 사업 기반으로 하므로 소프트웨어 시험 검증도 웹과 모바일 환경을 중심으로 진행됩니다. 자동차, 국방, 에너지 등 당사의 주력 분야는 임베디드 환경에서 고신뢰 고위험 소프트웨어를 시험 검증하는데 중점을 두고 있습니다. 따라서 서버분야, 웹 및 모바일 분야, 임베디드 분야의 소프트웨어 시험 검증은 분리된 시장을 형성하며 상호 경쟁하는 경우가 흔치 않습니다.

시험검증은 기술 스펙트럼에 따라 블랙박스 테스팅과 화이트박스 테스팅으로 나뉩니다. 블랙박스 테스팅은 사용자 관점에서 소프트웨어의 외형적 특성을 시험 검증합니다. 반면에 화이트박스 테스팅은 소스코드, 모델 및 설계 문서 등을 기반으로 소프트웨어의 구조적, 내재적 결함에 대한 시험검증을 목표로 합니다. 당사의 코드 검증, 시스템 검증, 모델 검증은 화이트박스 테스팅에 기반을 두고 있습니다. 블랙박스 시험 검증과 화이트박스 시험 검증은 서로 다른 기술과 목적으로 나뉘므로 상호 경쟁하는 경우가 거의 없습니다.

소프트웨어 시험검증 시장은 비즈니스 모델에 따라 도구 및 솔루션 시장과 서비스 및 컨설팅 시장으로 나눌 수 있습니다. 당사는 도구, 솔루션, 서비스 시장에 모두 참여하고 있지만 일반적으로 도구 및 솔루션은 외산 업체가 다수 포진하고 있고 서비스 시장은 국내 업체가 주류를 형성하고 있습니다. 컨설팅 시장은 해외 업체와 국내 업체가 혼재하는 양상입니다.

고신뢰 고위험 소프트웨어 시험검증은 단순 외형적인 기능 검증에 국한하지 않고 소프트웨어 내부 구조 분석, 강건성, 안전성, 신뢰성에 대한 검증이 필요하므로 화이트박스 분석 기술이 필수적입니다. 현재 국내에서 고신뢰 고위험 소프트웨어에 대한 화이트박스 분석 기술을 보유한 업체는 극히 일부에 불과합니다. 따라서, 고신뢰 고위험 소프트웨어 화이트박스 시험검증 시장은 기술력을 갖춘 소수의 국내 업체와 외산 제품 간의 경쟁이 벌어지는 과점구조의 시장으로 볼 수 있습니다.

2) 진입 장벽

Mission Critical 소프트웨어의 오류는 사용자 안전과 직결되는 문제로 국제적으로도 기능 안전에 대한 개발 및 검증의 기준을 매우 강합니다. 높은 개발 및 검증의 기준을 달성하기 위해서는 표준에서 제시하는 검증 항목과 방법에 대한 이해와 오랜 기간 축적한 검증 노하우가 매우 중요합니다. 이러한 검증 기술 및 노하우는 짧은 시간에 확보하기 어려운 것으로 새로운 기업의 접근하기 어려운 높은 진입 장벽을 가지고 있습니다.

또한, Mission Critical 소프트웨어 V&V는 검증 솔루션, 검증 기술 및 방법뿐 아니라, 각 산업군의 도메인 지식이 필요합니다. 소프트웨어 V&V의 목적이 개발된 소프트웨어 기능 안전성을 확보하여 인명 피해 및 경제적 손실을 최소화하기 위한 것이기 때문에 각 산업군의 시스템 특성과 동작에 대한 지식이 중요합니다. 소프트웨어의 역할과 기능 이해에 기반하여 검증 기술과 방법이 적용되어야 의미 있고, 정확한 품질을 확보할 수 있습니다. 이로 인해 해당 산업군에서는 협력사 선정 시 소프트웨어 검증 및 기술뿐 아니라 해당 산업군의 경험 보유를 중요하게 생각합니다.

III. 재무에 관한 사항

1. 요약재무정보

제24기 1분기(3월말 기준) 연결 및 별도재무제표는 K-IFRS(한국채택국제회계기준) 따라 작성되었으며, 감사 및 검토를 받지 않은 재무제표입니다. 비교표시된 제23기, 제22기는 외부감사인의 감사를 받았으며, K-IFRS(한국채택국제회계기준)에 따라 작성되었습니다.

가. 연결기준 요약 재무정보

| (단위 : 백만원) |

| 구 분 | 제24기 1분기 | 제23기 | 제22기 |

| (2025년 03월말) | (2024년 12월말) | (2023년 12월말) | |

| [유동자산] | 69,348 | 70,558 | 71,102 |

| 당좌자산 | 45,936 | 40,952 | 46,888 |

| 기타유동자산 | 23,412 | 29,606 | 24,214 |

| [비유동자산] | 91,681 | 91,807 | 87,037 |

| 유형자산 | 45,915 | 46,407 | 47,024 |

| 투자부동산 | 10,278 | 10,331 | 10,519 |

| 사용권자산 | 811 | 615 | 235 |

| 무형자산 | 21,977 | 22,211 | 22,331 |

| 이연법인세자산 | 436 | 514 | 368 |

| 기타비유동자산 | 12,264 | 11,729 | 6,560 |

| 자산총계 | 161,029 | 162,365 | 158,139 |

| [유동부채] | 42,666 | 42,689 | 46,899 |

| [비유동부채] | 14,378 | 13,589 | 15,259 |

| 부채총계 | 57,044 | 56,278 | 62,158 |

| [지배기업의 소유지분] | 91,686 | 92,505 | 81,812 |

| 자본금 | 5,346 | 5,346 | 5,346 |

| 자본잉여금 | 41,640 | 41,640 | 41,640 |

| 기타포괄손익누계액 | (213) | (210) | (98) |

| 기타자본항목 | (1,698) | (1,698) | (1,698) |

| 이익잉여금 | 46,611 | 47,428 | 36,622 |

| [비지배지분] | 12,299 | 13,581 | 14,169 |

| 자본총계 | 103,985 | 106,087 | 95,981 |

| - | [2025.01.01~2025.03.31] | [2024.01.01~2024.12.31] | [2023.01.01~2023.12.31] |

| 영업수익 | 16,917 | 88,803 | 63,290 |

| 영업이익 | (2,089) | 7,891 | 11,473 |

| 법인세비용차감전순이익 | (2,073) | 10,367 | 6,742 |

| 당기순이익 | (2,153) | 10,078 | 5,833 |

| 지배기업의 소유주지분 | (817) | 10,806 | 5,059 |

| 비지배지분 | (1,336) | (728) | 774 |

| 당기총포괄손익 | (2,156) | 9,965 | 5,821 |

| 지배기업의 소유주지분 | (820) | 10,693 | 5,047 |

| 비지배지분 | (1,336) | (728) | 774 |

| 지배기업 소유주 지분에 대한 기본주당이익(원) |

(16) | 207 | 100 |

| 지배기업 소유주 지분에 대한 희석주당이익(원) |

(16) | 207 | 100 |

| 연결에 포함된 회사 수 | 4 | 4 | 4 |

가-1. 한국채택국제회계기준(K-IFRS)적용일 이후 연결재무제표의 연결대상회사는 아래와 같습니다.

| 종속기업 | 소재지 | 당기말 지배지분율 | 전기말 지배지분율 | 결산월 | 업종 |

| V-cubed SOLUTIONS INC. | 미국 | 100.00% | 100.00% | 12월 | 소프트웨어 제조 및 판매 |

| Qingdao Suresoft Tech | 중국 | 100.00% | 100.00% | 12월 | 데이터 통신장비 제조 및 판매 |

| 슈어데이터랩㈜ | 한국 | 76.05% | 76.05% | 12월 | 소프트웨어 제조 및 판매 |

| ㈜모비젠(*1) | 한국 | 52.83% | 52.83% | 12월 | 소프트웨어 제조 및 판매 |

(*1) (주)모비젠에 대한 당사의 지분율은 50.54%이며, 자기주식을 제외한 지분율은 52.83%입니다. (주)모비젠의 취득일은 2023년09월30일 입니다.

가-2. 당분기말 현재 연결대상 종속기업의 요약재무현황은 다음과 같습니다.

| (단위 : 백만원) |

| 기업명 | 자산 | 부채 | 자본 | 영업수익 | 당기순이익 | 당기총포괄손익 |

| V-cubed SOLUTIONS INC. | - | 722 | (722) | - | (11) | (9) |

| Qingdao Suresoft Tech | 2,138 | 2,953 | (815) | 777 | (291) | (296) |

| 슈어데이터랩㈜ | 481 | 623 | (142) | 11 | (244) | (244) |

| ㈜모비젠 | 29,849 | 11,103 | 18,746 | 4,267 | (2,537) | (2,537) |

나. 별도기준 요약 재무정보

| (단위 : 백만원) |

| 구 분 | 제24기 1분기 | 제23기 | 제22기 |

| (2025년 03월말) | (2024년 12월말) | (2023년 12월말) | |

| [유동자산] | 51,169 | 50,985 | 52,678 |

| 당좌자산 | 32,090 | 30,531 | 33,209 |

| 기타유동자산 | 19,079 | 20,454 | 19,469 |

| [비유동자산] | 84,889 | 84,903 | 78,866 |

| 유형자산 | 35,896 | 36,260 | 36,400 |

| 투자부동산 | 9,818 | 9,865 | 10,030 |

| 사용권자산 | 18 | 25 | 56 |

| 무형자산 | 1,009 | 1,043 | 252 |

| 이연법인세자산 | 846 | 846 | 926 |

| 기타비유동자산 | 37,302 | 36,864 | 31,202 |

| 자산총계 | 136,058 | 135,888 | 131,544 |

| [유동부채] | 31,967 | 33,794 | 38,545 |

| [비유동부채] | 12,169 | 11,439 | 13,268 |

| 부채총계 | 44,136 | 45,233 | 51,813 |

| [자본금] | 5,346 | 5,346 | 5,346 |

| [자본잉여금] | 41,832 | 41,832 | 41,832 |

| [기타자본항목] | (1,716) | (1,716) | (1,716) |

| [이익잉여금] | 46,460 | 45,193 | 34,269 |