|

|

대표이사 등 확인 서명_250513 |

분 기 보 고 서

(제 14 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 5월 13일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 코어라인소프트 |

| 대 표 이 사 : | 김진국 |

| 본 점 소 재 지 : | 서울특별시 마포구 동교로19길 12 |

| (전 화) 02-336-7321 | |

| (홈페이지) http://www.corelinesoft.com | |

| 작 성 책 임 자 : | (직 책) CFO (성 명) 정 우 석 |

| (전 화) 02-336-7321 | |

【 대표이사 등의 확인 】

|

|

대표이사 등 확인 서명_250513 |

I. 회사의 개요

1. 회사의 개요

회사의 개요는 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

2. 회사의 연혁

회사의 연혁은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

3. 자본금 변동사항

자본금 변동사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.(반기ㆍ사업보고서에 기재 예정)

4. 주식의 총수 등

주식의 총수 등은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다.

(반기ㆍ사업보고서에 기재 예정)

5. 정관에 관한 사항

정관에 관한 사항은 기업공시서식 작성기준에 따라 분기보고서에 기재하지 않습니다. (반기ㆍ사업보고서에 기재 예정)

II. 사업의 내용

1. 사업의 개요

당사는 2012년에 설립된 인공지능기반의 의료영상 소프트웨어 기업으로, 의료영상의 전자동 정량분석을 통해 의료진의 진단을 보조하는 의료기기 제품을 개발, 판매하고 있습니다. 한번의 CT촬영으로 다양한 질병의 동시진단이라는 목표를 가지고, 글로벌 경쟁력을 갖춘 제품을 통해 인공지능 의료 및 헬스케어 시장의 선도기업이 되고자 합니다. 이에 당사는 국내 뿐만 아니라 북미, 유럽, 아시아 등 해외시장 진출 전략을 조기에 수립하여, 2020년 유럽법인, 2021년 미국법인을 설립 후 현지 영업을 확대하고 있습니다.

임상현장에서 의료영상은 질병의 진단을 위해 가장 많이 활용되고 있으며 크게 CT, MR, X-ray, 초음파, 유방조영술 등으로 구분됩니다. 전문영상 검사가 발전함에 따라 진단을 넘어 치료 및 수술계획, 예후 예측 등의 분야로 확장될 가능성이 확대되고 있습니다. 2D 위주의 기술로는 영상 판독업무 이상의 확산에 큰 어려움이 있었으며, 당사는 3D 의료영상 자동분석 소프트웨어 기술의 가능성에 집중하여 CT 영상 분석 제품들을 개발하였습니다. 현재당사의 주력 제품인 AVIEW LCS, AVIEW COPD, AVIEW CAC는 흉부CT 영상 분석을 통해 폐암(폐결절), 만성폐쇄성폐질환, 관상동맥석회화 진단 보조 서비스를 제공 중입니다.

기존의 CT 영상 분석 및 진단을 위한 측정에는 전문의료인력의 수작업 시간이 꼭 필요하였습니다. 당사의 솔루션들은 의료진의 반복작업 시간은 줄이며, 정확도는 높이는 편의성을 제공합니다. 다만 의료산업은 생명과 직결되는 부분이 많으며, 의료진 또한 신규 의료장비 및 소프트웨어 도입에 보수적인 경향이 높습니다. 이에 당사의 제품은 의료진이 신뢰할 수 있도록 설명가능한 인공지능기술에 기반하여 의료영상의 분석 및 3차원 가시화, 자동 리포팅 등을 제공하고 있습니다.

대한민국 국립암센터를 통해 당사의 주력 제품인 AVIEW LCS가 병원 대상 서비스를 시작하였으며, 이후 출시한 솔루션들도 국내 상급종합병원 및 종합병원을 중심으로 확대되고 있습니다. 세계 최초의 국가암검진 프로젝트를 통한 AI 검진 레퍼런스를 기반으로 독일 북부 지역 폐암검진 사업(HANSE), 이탈리아 폐암검진 프로젝트(ILSP) 및 유럽 6개국이 참여하는 다국적 폐암검진 프로젝트(4-ITLR)를 연달아 수주하며 글로벌 폐암 검진 시장을 선도하고 있습니다.

당사는 단일 제품 개발을 넘어 제품의 패키지화를 통해 제품의 경쟁력을 높이고 있으며, 직접판매외에도 국내외 영업 협력사들을 통해 지역별 영업 중입니다. 또한 글로벌 의료기기 판매 플랫폼회사들과의 협력을 통해 판매 채널을 다변화하고 있습니다.

폐암검진 시장의 확대 및 의료계의 인공지능 도입에 의한 전방산업의 급성장은 당사의 사업영위에 우호적인 환경을 제공하고 있습니다. 전방산업의 확장과 해외시장에서의 제품판매 증가는 장기적으로 당사의 매출성장에 긍정적인 영향을 미칠 것으로 예상하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품 및 서비스

1) 개요

| 제품명 | 생산(판매) 개시 | 설명 |

| AVIEW LCS | 2016년 | AI 기반 폐결절 전자동 분석 솔루션 |

| AVIEW LCS PLUS | 2020년 | AI 기반 *Big 3 Disease(폐결절, 폐기종, 관상동맥석회화) 자동 분석 솔루션 |

| AVIEW COPD | 2016년 | AI 기반 만성폐쇄성폐질환 자동 분석 솔루션 |

| AVIEW CAC | 2020년 | AI 기반 관상동맥석회화 자동 분석 솔루션 |

| AVIEW Lung Texture | 2021년 | AI 기반 간질성 폐질환 패턴 전자동 분석 솔루션 |

| AVIEW BAS | 2021년 | AI 기반 뇌 혈관 구조 가시화 솔루션 |

| AVIEW NeuroCAD | 2021년 | AI 기반 뇌출혈 분석 및 진단 보조 솔루션 |

| AVIEW RT ACS | 2020년 | AI 기반 방사선치료용 전자동 장기 분할 솔루션 |

| AVIEW Modeler | 2017년 | 의료영상 자동/반자동 분할을 통한 3D 모델링 및 프린팅 솔루션 |

| AVIEW Research | 2018년 | 연구용 의료 영상 데이터 관리 및 통합연구 플랫폼 |

| AVIEW Aorta | 2024년 | AI 기반 대동맥박리 진단 보조 솔루션 |

| AVIEW PE | 2024년 | AI 기반 폐색전증 진단 보조 솔루션 |

| *Big 3 Disease : 2050년까지 가장 큰 사망 요인으로 예상되는 3가지 질병 (폐암, 만성폐쇄성폐질환, 관상동맥석회화) |

2) 매출 및 비중

| (단위 : 천원, %) |

| 매출 유형 | 품목 | 제14기 | 제13기 | 제12기 | |||

| (2025년 1분기) | (2024년) | (2023년) | |||||

| 금액 | 비중 | 금액 | 비중 | 금액 | 비중 | ||

| 라이선스 (제품) |

임상용 | 733,850 | 83.98 | 3,087,372 | 75.58 | 2,954,857 | 72.06 |

| 연구용 | 24,352 | 2.79 | 155,626 | 3.96 | 285,494 | 6.96 | |

| 기타 | 6,050 | 0.69 | 100,419 | 2.56 | 249,626 | 6.09 | |

| 소 계 | 764,253 | 87.46 | 3,343,418 | 85.09 | 3,489,978 | 85.11 | |

| 용역 | 소 계 | 108,561 | 12.42 | 559,596 | 14.24 | 578,333 | 14.10 |

| 기타 | 소 계 | 1,052 | 0.12 | 26,169 | 0.67 | 32,322 | 0.79 |

| 합 계 | 873,865 | 100.00 | 3,929,183 | 100,00 | 4,100,633 | 100.00 | |

| 주) 연결재무제표 기준입니다. |

나. 주요 제품의 가격변동 추이

당사는 동일 제품에도 고객별 사양, 사용 환경, 사용량 등에 따라 변동되는 판매가격 체계를 적용하고 있으므로, 주요 제품의 단일 가격 산정 및 가격변동 추이를 정확히 기재하기 어렵습니다.

3. 원재료 및 생산설비

가. 주요 원재료

1) 가격변동추이

당사의 사업 구조는 인공지능 소프트웨어 개발 및 공급이므로, 주요 제품의 특성상 가격변동추이를 기재할 주요 원재료가 없습니다.

나) 주요 매입처

당사는 사업 구조상 주요 제품에 부가적으로 공급되는 상품을 매입하고 있으나, 비중이 크지 않고 특정 매입처에 국한하지 않으므로 기재할 주요 매입처가 없습니다.

3) 공급시장의 독과점 정도 및 공급의 안정성

당사는 사업 구조상 주요 원재료가 없으므로 기재할 사항이 없습니다.

나. 생산 및 설비

1) 생산능력 및 생산실적

당사의 사업 구조상 생산능력에 대해 기재할 사항이 없습니다.

2) 생산 설비

당사의 사업 구조상 생산 설비에 대해 기재할 사항이 없습니다. 다만, 제품 개발을 위한 PC 등의 유형자산과 특허권 및 상표권 등으로 구성되는 무형자산을 보유하고 있습니다.

※ 유형자산 및 무형자산에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 12. 유형자산, 13. 무형자산'을 참고하시기 바랍니다.

3) 생산 설비에 대한 투자 진행 및 투자 계획

해당사항 없습니다.

4. 매출 및 수주상황

가. 매출

1) 매출 실적

| (단위 : 천원) |

| 사업 부문 | 매출 유형 | 품목 | 제14기 | 제13기 | 제12기 | |

| (2025년 1분기) | (2024년) | (2023년) | ||||

| AI 기반 의료영상 분석 (단일사업부문) |

라이선스 (제품) |

임상용 | 수출 | 249,798 | 1,496,330 | 1,001,002 |

| 내수 | 484,052 | 1,591,042 | 1,953,855 | |||

| 합계 | 733,850 | 3,087,372 | 2,954,857 | |||

| 연구용 | 수출 | 0 | 316 | 6,930 | ||

| 내수 | 24,352 | 155,311 | 278,565 | |||

| 합계 | 24,352 | 155,626 | 285,494 | |||

| 기타 | 수출 | - | - | - | ||

| 내수 | 6,050 | 100,419 | 249,626 | |||

| 합계 | 6,050 | 100,419 | 249,626 | |||

| 합계 | 수출 | 249,798 | 1,496,646 | 1,007,932 | ||

| 내수 | 514,454 | 1,846,772 | 2,482,046 | |||

| 합계 | 764,253 | 3,343,418 | 3,489,978 | |||

| 용역 | 수출 | - | - | - | ||

| 내수 | 108,561 | 559,596 | 578,333 | |||

| 합계 | 108,561 | 559,596 | 578,333 | |||

| 기타 | 수출 | - | 18 | - | ||

| 내수 | 1,052 | 26,151 | 32,322 | |||

| 합계 | 1,052 | 26,169 | 32,322 | |||

| 합계 | 수출 | 249,798 | 1,496,664 | 1,007,932 | ||

| 내수 | 624,067 | 2,432,519 | 3,092,701 | |||

| 합계 | 873,865 | 3,929,183 | 4,100,633 | |||

| 주) 연결재무제표 기준입니다. |

2) 판매 경로 및 전략

(1) 판매경로

회사의 제품 및 서비스의 고객은 병원 또는 병원의 영상 서비스를 수행하는 회사들입니다. 사용자는 병원 내의 영상의학과 의사를 포함한 의료진들로, 전문가들에게 제품을 판매하기 위해서는 의료진에 대한 이해와 지역 내 병원 및 의료진 네트워크를 파악하고 접근할 수 있는 판매경로가 필요합니다.

회사는 1) 본사/법인/대리점을 통해 병원에 직접 납품하는 직판 영업, 2) 대형 의료기기 회사를 통해 영상장비와 함께 병원에 납품되는 B2B 영업, 3) 병원에 AI솔루션을 연동할 수 있는 플랫폼을 구축한 플랫폼 회사를 통해 제품을 제공하는 AI플랫폼 영업, 4) 정부나 대규모 연구 프로젝트와 계약하여 소프트웨어를 제공하는 프로젝트 영업을 주요 판매경로로 운영 중입니다.

[직판영업]

본사, 지사, 법인, 대리점의 영업직원을 통해 고객 병원을 직접 계약하여 판매, 설치/교육, 관리하는 방식입니다. 고객인 병원과 의료진을 직접 만나기 때문에 고객에 대한 이해와 네트워크 구축에 유리합니다. 고객의 피드백을 즉각적으로 얻고 제품의 개선과 신규 매출의 기회를 포착할 수 있다는 강점이 있습니다.

직판영업은 당사의 영업 전략상 가장 중요한 판매 경로로써, 판매망 구축과 고객 내 인지도가 중요한 요소입니다. 의료영상 AI제품 시장이 아직 초기의 시장형성 단계이므로, 회사는 국내와 해외 국가별로 레퍼런스 병원을 발굴하고, 타겟 고객들을 대상으로 마케팅에 집중하고 있습니다. 또한 영업활동을 전개할 판매 인프라 구축을 위해 본사조직, 지사 및 해외법인, 지역별 대리점을 빠르게 확보해 나가고 있습니다.

[B2B영업]

의료기기 회사와의 제휴를 통해 고객에게 제품을 판매하는 방식으로, 파트너사의 영업망을 이용할 수 있기 때문에 상대적으로 적은 자원을 투입하여 매출을 확대할 수 있다는 장점이 있습니다. 특히 파트너사가 글로벌 의료기기 회사인 경우, 제품 인허가만 확보되면 고객을 빠르게 확보할 수 있으므로 의료기기 분야에서 보편적으로 활용되고 있습니다.

당사는 현재 CT, 로봇 수술 장비 등 기술 협력이 가능한 대형 의료기기 회사와 제품 개발, 테스트 및 국내외 고객 대상 판매를 위해 협업하고 있습니다.

[AI플랫폼 영업]

병원에서 AI제품이 사용되기 위해서는 기존에 구축되어 있는 PACS 나 HIS 와 같은 병원정보시스템들과 연동이 가능하여야 합니다. 최근 이런 노하우를 갖춘 AI플랫폼 회사들이 등장하여 병원과 AI업체간 영업망을 구축하고 AI제품을 중개하고 있습니다. 이러한 방식을 통해 병원에서는 AI제품들의 구축 및 관리 부담 없이 빠르게 사용할 수 있고, AI업체는 병원 네트워크 연동과 관련된 문제를 동시에 해결할 수 있는 장점이 있습니다.

최근 AI플랫폼 회사들이 AI제품을 선별 후 직접 영업까지 담당하는 추세로 발전하면서, 당사도 AI플랫폼 회사와 협력을 통한 영업 전략을 추진하고 있습니다.

[프로젝트 영업]

정부 의료서비스나 다기관 연구 프로젝트에 필요한 영상 소프트웨어를 계약을 통해 공급하는 방식입니다. 프로젝트 사업자로 선정 후 계약기간 동안 안정적인 매출을 확보할 수 있으며, 연속적인 프로젝트는 사용자 Lock-In 효과로 인해 높은 재계약율을보이는 특징이 있습니다.

당사는 국가폐암검진 질관리사업을 2019년부터 국립암센터로부터 수주하였으며, 클라우드를 통해 단독으로 운영하고 있습니다. 이는 국가단위의 사업을 안정적으로 운영하는 역량을 갖추었음을 증명하는 중요한 레퍼런스가 되고 있으며, 이를 바탕으로 유럽지역 내 HANSE, 4-ITLR, ILSP와 같은 주요 폐암검진 프로젝트들을 수주하였습니다. 해당 프로젝트들은 유럽 사용자들의 피드백을 반영하여 제품을 개선할 기회를 갖는다는 점에서 큰 의미가 있으며, 글로벌 폐암검진 시장 진출을 위한 교두보가 될 것으로 기대하고 있습니다.

(2) 판매전략

의료기기의 주요 수요처인 병원은 보수적인 성향이 강하므로, 제품 간의 작은 성능차이나 가격경쟁력만으로는 위험을 감수하고 실제 임상환경에서 검증이 되지 않은 제품을 선택하기 어렵습니다.

따라서 신규 제품이 진입하기 위해서는 일반의료진이 믿고 참고할 수 있는 권위있는 병원의 레퍼런스 확보와 KOL(Key Opinion Leader) 의사들을 통한 좋은 평판을 최대한 확보해야 합니다. 레퍼런스가 확보되면, 다음 단계로는 새로운 기술에 관심을 갖는 소수의 얼리어댑터들에게 제품을 판매하게 됩니다. 얼리어댑터들에게는 일부 위험을 감수하더라도 제품을 선택할 수 있도록, 홍보와 체험 기회를 최대한 제공해야 합니다. 마지막 단계로는 제품의 확산 단계입니다. 레퍼런스와 실사용자의 좋은 평판을 얻은 이후이기 때문에 이 시기에는 다수의 의료진에게 제품을 소개할 기회를 넓히는 것이 중요합니다.

당사는 이처럼 시장에서 제품의 진입 정도에 따라 성숙도를 구분하고, 각 단계별로 다음과 같은 판매 전략을 수립하고 있습니다.

[사업 성숙도별 판매전략 및 방안]

| 사업 성숙도 | 판매전략 및 시행방안 |

| 시장확대 단계 (점유율 3% 초과) |

ㆍ KOL을 이용한 고객 네트워크 확대 (성공사례 홍보, 고객 심포지엄 개최 등) ㆍ 기존 고객 재구매 유도 (제품 포트폴리오 확대) ㆍ 판매조직 고도화 및 채널 확대 (지역별, 병원 세그먼트별 고도화, AI 플랫폼 협력) |

| 시장초기 단계 (얼리어댑터 시장, 점유율 3% 이하) |

ㆍ 판매채널 구축 ㆍ KOL확보 (흉부영상의학회와 같은 전문학회 홍보) ㆍ 제품 경험 기회 제공 (무상 trial 프로그램 확대) |

| 레퍼런스 확보 단계 | ㆍ 레퍼런스 병원 구축 (제품을 이용한 연구협력 기회제공 등) ㆍ 국가별 주요 학회를 활용한 레퍼런스 병원 확보 (지배력 확보 단계 활용) ㆍ 판매채널 확보 (지사/법인/판매처) |

3) 주요 매출처

당분기 및 전분기 중 당사 매출액의 10% 이상을 차지하는 주요 고객에 대한 거래금액은 각각 109,674천원(1개사) 및 183,748천원(2개사) 입니다.

나. 수주 상황

당사의 주요 제품 공급 및 용역 수주에 대한 세부 계약 내용을 기재하는 것은 영업에 현저한 손실을 초래할 가능성이 있으므로 기재를 생략합니다.

5. 위험관리 및 파생거래

가. 시장위험

1) 환위험

※ 환위험 관리에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 5. 금융상품 및 재무위험관리 정책 / (5) 환위험관리'를 참고하시기 바랍니다.

2) 이자율변동위험

당사는 공시작성기준일 현재 이자율변동위험에 노출된 변동금리부 금융상품이 없습니다.

3) 가격변동위험

※ 보유지분증권의 가격변동위험 관리에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 5. 금융상품 및 재무위험관리 정책 / (1) 금융상품의 범주별 분류 및 공정가치' 및 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 9. 당기손익-공정가치측정금융자산'을 참고하시기 바랍니다.

나. 신용위험

※ 신용위험 관리에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 5. 금융상품 및 재무위험관리 정책 / (2) 신용위험관리'를 참고하시기 바랍니다.

다. 유동성위험

※ 유동성위험 관리에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 5. 금융상품 및 재무위험관리 정책 / (3) 유동성위험관리'를 참고하시기 바랍니다.

라. 자본위험

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다.

당사의 자본구조는 차입금에서 현금및현금성자산을 차감한 순차입금과 자본으로 관리하며, 당사의 경영진은 순차입금비율을 주기적으로 관리하고 있습니다.

※ 자본위험 관리에 관한 사항은 'III. 재무에 관한 사항 / 3. 연결재무제표 주석 / 5. 금융상품 및 재무위험관리 정책 / (4) 자본관리'를 참고하시기 바랍니다.

마. 파생상품 및 풋백옵션 등 거래 현황

1) 계약 현황 및 당기 손익

| 구 분 | 종 류 | 기초자산 | 목 적 | 위험 유형 | 내 용 | 재무적 영향 |

| 파생상품자산 | 콜옵션(매도청구권) | 제2회 무기명식 이권부 무보증 사모 전환사채 | 매매목적 이외의 목적 | 금리, 가격 | 주1) | 주2) |

| 파생상품부채 | 풋옵션(조기상환청구권) | 제2회 무기명식 이권부 무보증 사모 전환사채 | 매매목적 이외의 목적 | 금리, 가격 | 주1) | 주2) |

주1) 해당 파생상품계약의 세부 내용은 다음과 같습니다.

| 구 분 | 내 용 |

|---|---|

| 사채의 종류 | 제2회 무기명식 이권부 무보증 사모 전환사채 |

| 사채의 액면금액 | 18,000,000,000원 |

| 발행일 | 2024년 4월 4일 |

| 만기일 | 2029년 4월 4일 |

| 표면이자율 | 0.00% |

| 만기보장수익률 | 4.00% |

| 전환청구기간 | 2025년 4월 4일 ~ 2029년 3월 4일 |

| 전환가격 | 16,672원 |

| 전환가액 조정에 관한사항 | 시가를 하회하는 유상증자, 주식배당, 준비금의 자본전입으로써의 주식발행, 전환사채, 신주인수권부사채를 발행하는 경우와 합병, 자본의 감소, 주식분할 및 병합시 사채권자가 가질수 있었던 동일한 효과가 날 수 있도록 조정하며, 발행일로부터 매3개월마다 각 조정일의 전일을 기산일로하여 소급한 1개월, 1주일, 기산일 가중산술평균주가 중 높은가격이 전환가격보다 낮을경우 그 가격을 전환가격으로 조정함. 단 최저 조정한도는 최초 전환가격의 70% 이상으로 한다. |

| 투자자의 조기상환청구권(풋옵션) | 사채의 발행일로부터 2년이 경과한 날부터 이후 매 3개월에 해당하는날에 본 사채의 원금에 해당하는 금액의 전부 또는 일부에 대하여 조기상환을 청구 할 수 있다. |

| 발행자의 매도청구권(콜옵션) | 회사 또는 회사가 지정한 제3자는 본건 전환사채의 발행일로부터 1년이 되는날부터 2년까지 매 3개월에 해당되는 날에, 본건 전환사채의 권면총액의 12% 이하에 해당하는 범위 내에서, 인수인으로부터 인수인 소유의 전환사채를 매수할 수 있다. 매매대금: 매매가액은 발행일로부터 매매대금 지급일 전일까지 연복리 6.0%의 이율을 적용하여 계산한 금액 |

| 교부할 주식의 종류 | 기명식 보통주식 |

| 미전환사채금액 | 18,000,000,000원 |

| 전환가능주식수 | 1,079,654주 |

주2) 공시작성기준일 현재 파생상품계약의 공정가액 및 공시대상기간동안 파생상품계약에서 발생한 손익은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기 초 | 증 가 | 감 소 | 당기손익 | 합 계 |

| 금융자산: | |||||

| 파생상품자산 | 8,146 | - | - | - | 8,146 |

| 금융부채: | |||||

| 파생상품부채 | 5,467,324 | - | - | - | 5,467,324 |

| ※ 상기 공정가액은 삼도회계법인에서 평가하였습니다. |

6. 주요계약 및 연구개발활동

가. 비경상적 중요계약

| (단위 : 천원) |

| 계약 종류 | 계약 상대방 | 계약 내용 | 계약일 | 계약 기간 | 계약 금액(조건) |

| 기술 이전 | 서울여자대학교 산학협력단 | 특허에 대한 전용실시계약 | 2016-07-11 | 2023-07-11 ~ 2024-12-31 | 주) |

| 기술 이전 | 서울아산병원, 울산대학교 산학협력단 | 특허에 대한 전용실시계약 | 2019-07-19 | 2019-07-19 ~ 2027-07-19 | 주) |

| 기술 이전 | 연세대학교 산학협력단 | 특허에 대한 전용실시계약 | 2019-12-27 | 2019-12-27 ~ 2039-10-07 | 주) |

| 기술 이전 | 삼성서울병원 | 특허에 대한 전용실시계약 | 2020-02-25 | 2020-02-25 ~ 2027-02-24 | 주) |

| 기술 이전 | 서울아산병원, 울산대학교 산학협력단 | 특허에 대한 전용실시계약 | 2020-07-03 | 2020-07-03 ~ 2038-11-14 | 주) |

| 기술 이전 | 서울아산병원 | 특허에 대한 전용실시계약 | 2021-10-13 | 2021-10-13 ~ 2034-03-25 | 주) |

| 기술 이전 | 서울아산병원 | 특허에 대한 전용실시계약 | 2021-10-13 | 2021-10-13 ~ 2034-11-03 | 주) |

| 기술 도입 | 서울아산병원, 울산대학교 산학협력단 | 노하우에 대한 기술 사용 계약 | 2019-07-19 | 2019-07-19 ~ 2029-07-19 | 주) |

| 기술 도입 | 연세대학교 산학협력단 | 노하우에 대한 기술 사용 계약 | 2021-03-16 | 2021-03-16 ~ 2031-11-30 | 주) |

| 기술 도입 | 서울아산병원, 울산대학교 산학협력단 | 노하우에 대한 기술 사용 계약 | 2021-03-26 | 2021-03-26 ~ 2031-03-25 | 주) |

| 기술 도입 | iDNA (Institute for DiagNostic Accuracy) | 노하우에 대한 기술 사용 계약 | 2019-12-31 | 2019-12-31 ~ | 주) |

| 기술 도입 | iDNA (Institute for DiagNostic Accuracy) | 노하우에 대한 기술 사용 계약 | 2019-12-31 | 2019-12-31 ~ | 주) |

| 주) 계약 조건은 해당 기술 관련 제품의 매출에 비례한 수수료 지급 조건이며, 세부 내용은 영업에 현저한 손실을 초래할 수 있는 영업 기밀이므로 기재를 생략합니다. |

나. 연구개발활동

1) 연구개발활동의 개요 및 담당조직

당사의 인공지능 기반 의료영상 소프트웨어 개발 프로세스는 제품기획, 연구개발, 시험검증, 품질관리와 인허가의 역할로 구성됩니다. 각 역할은 높은 전문성이 필요하며, 긴밀한 협력을 통해 높은 품질의 제품을 생산할 수 있습니다. 각 역할별로 전문성을 높이기 위해 제품과 핵심 기술의 연구개발을 연구소에서 담당하고, 기획, 검증, 인허가에 이르는 제품화 과정은 제품전략부에서 담당하도록 역할을 분담하였습니다.

[연구개발 관련 부서별 역할]

| 부서 | 팀 | 역할 |

| 연구소 | AI팀 | ㆍ의료 영상 처리를 위한 인공지능 알고리즘의 개발 ㆍ의료 영상의 정량 분석을 위한 영상바이오마커 및 알고리즘 개발 |

| UI & 플랫폼 개발팀 | ㆍ웹기반 기술을 사용한 프론트엔드 사용자인터페이스 기술 개발 ㆍ의료영상 클라우드 서비스를 위한 서버 아키텍처 구현 |

|

| 3D & 솔루션 개발팀 | ㆍ3차원 고속 렌더링 기술을 사용한 가시화 및 모델 처리 기술 연구 ㆍ질환 별 의료 영상의 정량적 판독을 위한 워크플로우 연구 및 구현 |

|

| 제품전략부 | 임상팀 | ㆍ인허가를 위한 임상시험 연구의 지원 ㆍ외부 협력 의료진과의 공동 연구 조정 및 커뮤니케이션 |

| 임상전략팀 | ㆍ제품의 임상적 근거 창출, 선행연구 디자인 및 검증 | |

| 규제혁신부 | 인허가팀 | ㆍ각국의 인허가 지원 획득 ㆍ의료 시스템 개발의 품질 프로세스 감사 |

| 혁신인증팀 | ||

| 고객솔루션부 | 품질팀 | ㆍ제품의 통합 테스트 및 품질 관리, 프로세스 관리 ㆍ주요 구축 및 개발 프로젝트의 일정 관리, 사용자 피드백 및 요구사항 관리 |

| 기술지원팀 | ㆍ국내/외 제품 설치, 업데이트, 장애대응 ㆍ병원내 제품 연동 ㆍ프로젝트 관리 |

|

| IT팀 | ㆍ보안 및 사내 전산 관리 | |

| 경영기획부 | 연구자산팀 | ㆍ정부지원 연구개발 사업 발굴 및 기획. ㆍ연구개발 사업의 운영 및 관리. ㆍ기술자산 및 연구성과 관리. |

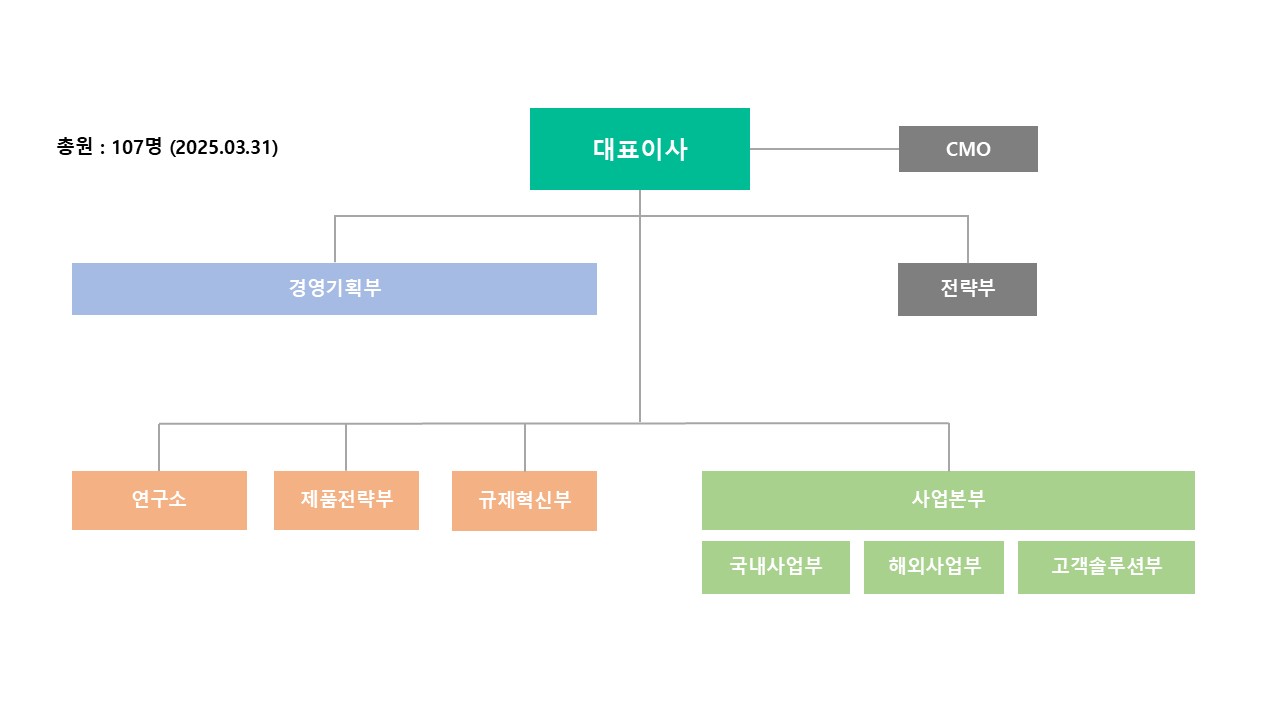

[조직도]

|

|

(코어라인)조직도_20250331 |

[연구개발인력 구성]

| (기준일 : 공시서류작성기준일 현재) | (단위 : 명) |

| 학력 | 박사 | 석사 | 학사 | 기타 | 합 |

| 인원수 | 3 | 11 | 42 | 5 | 61 |

| 주) 연구개발인력 67명중 임원 6명을 제외한 61명에 대한 구성입니다. |

2) 연구개발비

| (단위 : 천원) |

| 과목 | 제14기 | 제13기 | 제12기 | |

| (2025년 1분기) | (2024년) | (2023년) | ||

| 연구개발비용 계 | 840,228 | 3,232,248 | 3,082,342 | |

| (정부보조금) | 240,368 | 545,285 | 1,100,465 | |

| 연구개발비용(정부보조금 차감) | 599,860 | 2,686,963 | 1,981,877 | |

| 회계처리 | 판매비와 관리비 | 599,860 | 2,686,963 | 1,981,877 |

| 개발비(무형자산) | - | - | - | |

| 기타 | - | - | - | |

| 연구개발비용 계/매출액 비율 [연구개발비용÷당기매출액x100] |

96.15% | 82.26% | 75.17% | |

| 주) 연결재무제표 기준입니다. |

3) 연구개발실적

(1) 연구개발활동

| (기준일 : 공시서류작성기준일 현재) |

| No. | 연구과제 | 연구기관 | 진행 상황 |

| 1 | 인공지능을 이용한 만성폐쇄성폐질환 (COPD) 완전 자동 분석 솔루션의 개발 | 코어라인소프트, 서울아산병원 | 완료(제품화) |

| 2 | 저선량 흉부CT영상에서 폐결절 검출 인공지능의 개발 | 코어라인소프트, 서울아산병원 | 완료(제품화) |

| 3 | 인공지능을 이용한 폐암검진 진단 소프트웨어의 개발 (KLUCAS) | 코어라인소프트, 국립암센터 등 2개 병원 | 완료(제품화) |

| 4 | 인공지능을 이용한 간질성폐질환 (ILD) 정량 분석 솔루션의 개발 | 코어라인소프트, 서울아산병원 등 7개 기관 | 완료 |

| 5 | 흉복부CT에서 전이암 병변의 자동 검출을 위한 인공지능 솔루션 개발 | 코어라인소프트, 서울대학교병원, | 진행중 |

| 6 | COVID-19 질환의 정량분석을 위한 흉부CT 기반 인공지능 연구 | 코어라인소프트, iDNA(네덜란드) | 진행중 |

| 7 | 심장 관상동맥석회화 정량지표를 계산하기 위한 인공지능 연구 개발 | 코어라인소프트, 서울아산병원 | 완료(제품화) |

| 8 | 대동맥 석회화 지표 (ECC) 정량화를 위한 인공지능 솔루션 연구 | 코어라인소프트, 분당서울대병원 | 진행중 |

| 9 | 방사선 치료계획을 위한 정상장기 분할 인공지능 엔진의 개발 | 코어라인소프트, 서울아산병원 등 1개 병원 | 완료(제품화) |

| 10 | 흉근/요근 (Psoas Muscle) 분석을 통한 근감소증 (sarcopenia) 정량화 연구 | 코어라인소프트, 서울아산병원 등 1개 병원 | 진행중 |

| 11 | 3D프린팅을 위한 모델링 소프트웨어 개발 | 코어라인소프트 | 완료(제품화) |

| 12 | 의료 영상 인공지능 연구를 위한 연구 플랫폼 소프트웨어의 개발 | 코어라인소프트 | 완료(제품화) |

| 13 | CT 두께 변환 인공지능의 개발 | 코어라인소프트 | 완료(제품화) |

| 14 | 조영전/후 두경부CT영상의 자동정합을 사용한 자동 Brain Angio Subtraction | GE Healthcare Korea | 완료(제품화) |

| 15 | 응급의학과를 위한 두경부CT의 뇌출혈 자동 검출 인공지능 | 코어라인소프트, 서울아산병원 등 5개 병원 | 완료(제품화) |

(2) 정부과제 수행실적

| (기준일 : 공시서류작성기준일 현재) |

| No. | 연구과제 | 주관부처 | 시작연월 | 종료연월 | 진행 상황 |

| 1 | 폐, 간, 심질환 영상판독지원을 위한 인공지능 원천기술개발 및 PACS 연계 상용화 | 산업통상자원부 | 2017-12 | 2020-11 | 완료 |

| 2 | 인공지능을 이용한 만성폐쇄성폐질환(COPD)의 완전자동화 분석 및 유사증례 검색 SW 개발 | 중소벤처기업부 | 2017-05 | 2019-05 | 완료 |

| 3 | ICT기반의 의료용 3D프린팅 응용SW 플랫폼 및 서비스 기술 개발 | 미래창조과학부 | 2017-09 | 2019-07 | 완료 |

| 4 | 중재시술로봇시스템의 임상시험 실시를 통한 상용화 개발 및 제품의 경쟁력 강화를 위한 기술 고도화 | 산업통상자원부 | 2017-09 | 2019-12 | 완료 |

| 5 | 폐암 조기 진단 및 관리를 위한 인공지능 기반의 폐결절 탐지, 정량화, 추적 관찰 보조 시스템의 임상검증 및 조기 실용화 | 보건복지부 | 2018-04 | 2020-12 | 완료 |

| 6 | 의료데이터 분석 지능형 SW 개발 | 미래창조과학부 | 2019-01 | 2021-03 | 완료 |

| 7 | 심혈관 질환 정밀 진단을 위한 4차원 자기공명유속영상 전용 분석 software 개발 | 보건복지부/ 대구경북첨단의료산업진흥재단 |

2019-07 | 2021-12 | 완료 |

| 8 | 손가락 지관절 보호를 위한 개인맞춤형 보조기 제작(골절, 관절염, 인대손상) | 과학기술정보통신부 | 2020-05 | 2020-12 | 완료 |

| 9 | 만성폐쇄성폐질환을 위한 클라우드 기반 CT영상 분석 서비스 SaaS 개발 및 사업화 | 과학기술정보통신부 | 2020-08 | 2020-12 | 완료 |

| 10 | 3D프린팅 기반 임플란트 자동 모델링 평가 기술 국제 표준 개발 | 범부처 | 2020-09 | 2023-02 | 완료 |

| 11 | 인공지능을 사용한 폐CT영상분석 소프트웨어의 안정성 및 유효성 연구 | 범부처 | 2020-09 | 2022-12 | 완료 |

| 12 | 인공지능 기반 영상품질 개선 및 자동영상분할 기술을 활용한 맞춤형 임플란트 3D프린팅서비스 개선(메디쎄이) | 과학기술정보통신부 | 2020-09 | 2020-12 | 완료 |

| 13 | 인공지능 기반 영상품질 개선 및 자동영상분할 기술을 활용한 간 시뮬레이션 3D프린팅서비스 개선(시안솔루션) | 과학기술정보통신부 | 2020-09 | 2020-12 | 완료 |

| 14 | 인공지능 기반 영상품질 개선 및 자동영상분할 기술을 활용한 인체 3D 프린팅 서비스 개선(인터메디) | 과학기술정보통신부 | 2020-09 | 2020-12 | 완료 |

| 15 | 응급 대동맥질환 진단 인공지능 소프트웨어 개발 및 검증 | 보건복지부 | 2021-01 | 2023-12 | 완료 |

| 16 | AI 기반 CT영상 복원 기술 활용 환자 맞춤형 보형물 FIT ME 제작 서비스 개선(핏미) | 과학기술정보통신부 | 2021-04 | 2021-10 | 완료 |

| 17 | 관절 주위 복잡골절 정복을 위한 3D 프린팅 특화설계 기반 일체형 고정 금속판 설계 및 제작 기술 개발 | 산업통상자원부 | 2021-07 | 2023-12 | 완료 |

| 18 | CT기반 흉복부 전이암 판독 보조 인공지능 개발 및 검증 | 중소벤처기업부 | 2021-09 | 2023-09 | 완료 |

| 19 | 흉부CT영상을 이용한 AI기반 COVID-19 진단 및 스크리닝 | 중소벤처기업부 | 2022-03 | 2022-08 | 완료 |

| 20 | AI 기반 CT영상 복원과 자동분할 기술 활용한 환자맞춤형 척추나사가이드 제작서비스 개선(바이오코엔) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 21 | 인공지능 기반 CT영상 복원과 자동분활 기술을 활용한 근골격계 질환의 의료영상 진단보조 및 분석장치 소프트웨어 개발을 위한 데이터세트 구축(국제성모) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 22 | 인공지능 의료기기를 통한 방사선 치료 계획 준비 및 환자 상태 모니터링 프로세스 확립(춘천성심) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 23 | 폐암 검진에 인공지능 소프트웨어 도입으로 효율성을 높이고 다른 폐질환의 발견을 통해 조기 진단, 조기 치료의 프로세스 확립(강동경희대) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 24 | 응급의학에서 뇌출혈 검출 및 흉부 촬영에 대한 자동 분석으로 놓칠 수 있는 병증 발견과 타 전문과와의 연계(검단탑) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 25 | 인공지능 의료기기를 이용한 만성폐쇄성 폐질환과 간질성 폐질환의 심층 분석으로 진단, 치료의 프로세스 확립(순천향) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 26 | 인공지능 소프트웨어를 이용한 건강검진: 폐암, 기저 폐질환 및 관상동맥 석회화의 조기 진단 프로세스 확립(강남지인) | 과학기술정보통신부 | 2022-04 | 2022-10 | 완료 |

| 27 | 흉부 CT 영상에서 심폐질환의 인공지능기반 진단보조 소프트웨어 의료기기의 안정성과 유효성 검증을 위한 임상시험 수행과 미국 FDA 인증 획득 | 보건복지부 | 2022-04 | 2024-12 | 완료 |

| 28 | 소아복부 영상 AI 모델 개발 및 분석, 학습용 데이터 및 유효성 검증 | 과학기술정보통신부 | 2022-05 | 2022-11 | 완료 |

| 29 | 인공지능 기반의 CT영상 자동분석을 통한 폐색전증 및 폐고혈압 진단 보조 시스템 개발 | 서울경제진흥원 | 2022-09 | 2024-08 | 완료 |

| 30 | 2022년도 의료 AI솔루션 보급 및 확산 제1차(K-health 1차) | 광주테크노파크 | 2022-12 | 2023-03 | 완료 |

| 31 | 2022년도 의료 AI솔루션 보급 및 확산 제1차(K-health 2차) | 광주테크노파크 | 2023-01 | 2023-03 | 완료 |

| 32 | 인공지능 소프트웨어를 이용한 흉부 CT 분석:폐암, 기저 폐질환 및 관상동맥 석회화의 진단 프로세스 효율화(이화의대) | 과학기술정보통신부 | 2023-04 | 2023-10 | 완료 |

| 33 | 의료 영상 분석의 인공지능 의료기기의 도입으로 업무 프로세스 효율화: CT영상 분석과 SPECT/CT 정밀 분석 효율화(전남대) | 과학기술정보통신부 | 2023-04 | 2023-10 | 완료 |

| 34 | 인공지능 의료기기를 통한 방사선 치료 계획 준비 및 환자 폐 상태 모니터링 프로세스 확립(건양대) | 과학기술정보통신부 | 2023-04 | 2023-10 | 완료 |

| 35 | [납품] AI활용 프랑스 병원내 흉부진단 제품 레퍼런스 확보 및 폐암검진 제품 판매(Bichat) | 과학기술정보통신부 | 2023-05 | 2023-11 | 완료 |

| 36 | 2023년도 의료AI솔루션 보급·확산(K-health 3차) | 광주테크노파크 | 2023-08 | 2023-12 | 완료 |

| 37 | 흉부 및 복부 CT에서 주요 척추질환 검출 인공지능 개발 | 중소벤처기업부 | 2023-07 | 2026-06 | 수행중 |

| 38 | 흉부CT에서 우연한 관상동맥석회화 보고의 유효성을 확인하기 위한 다기관 실증 연구 | 보건복지부 | 2023-07 | 2025-12 | 수행중 |

| 39 | 2024년도 의료AI솔루션 보급·확산(K-Health 4차) | 광주테크노파크 | 2024-04 | 2024-12 | 완료 |

| 40 | 의료영상 인공지능 기술을 활용한 맞춤형팬텀 3D프린팅 서비스 개선(루고랩스) | 과학기술정보통신부 | 2024-05 | 2024-11 | 완료 |

| 41 | 인공지능 의료기기 활용 방사선치료 업무효율 개선 및 환자 안전을 위한 폐와 두경부 상태 모니터링에 적용(동국대) | 과학기술정보통신부 | 2024-05 | 2024-11 | 완료 |

| 42 | 인공지능 기반 폐암진단 의료기기 성능 검증 및 폐암치료 활용 방안(화순전남대) | 과학기술정보통신부 | 2024-05 | 2024-11 | 완료 |

| 43 | 감염성 폐질환 및 종양 유사 뇌질환 환자의 의료 영상과 전자 의무기록의 이종의료 빅데이터 레이블링 및 스마트 큐레이션 기술 개발 | 보건복지부 | 2025-01 | 2026-12 | 수행중 |

| 44 | 폐암으로 진단된 환자의 의료 영상과 전자의무기록의 이종의료 빅데이터 레이블링 및 스마트 큐레이션 기술개발 | 보건복지부 | 2025-01 | 2026-12 | 수행중 |

| 45 | 이종 빅데이터 스마트 레이블링과 큐레이션 SW 및 오픈 플랫폼 지원 | 보건복지부 | 2025-01 | 2026-12 | 수행중 |

| 46 | 멀티모달기반 심폐질환 및 병원 행정 AI 서비스 개발 | 보건복지부 | 2025-04 | 2029-12 | 수행중 |

| 주) 과제 기간 만료 후 정산중인 과제는 수행중으로 표기하고 있습니다. |

7. 기타 참고사항

가. 지적재산권

1) 지적재산권 보유 현황

| (기준일 : 공시서류작성기준일 현재) |

| 종류 | 구분 | 개수 |

| 특허권 | 국내 | 62 |

| 해외 | 47 | |

| 합계 | 109 | |

| 상표권 | 국내 | 6 |

| 해외 | 5 | |

| 합계 | 11 | |

| 저작권 | 국내 | 2 |

| 합계 | 2 |

| ※상세 현황은 '상세표-4. 지식재산권 현황' 참조 |

|

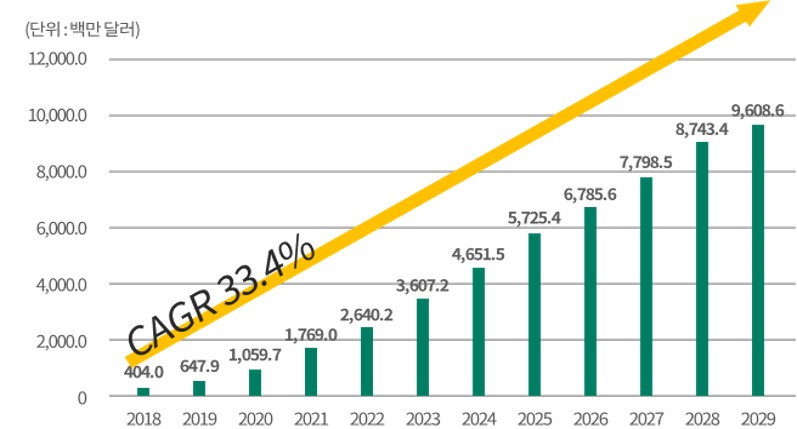

|

글로벌 인공지능 의료영상기기 시장규모 및 성장률 |

| 자료: BIS Research, 한국보건산업진흥원(2020년 글로벌 인공지능 병리ㆍ영상 의료기기 산업ㆍ제도 동향) |

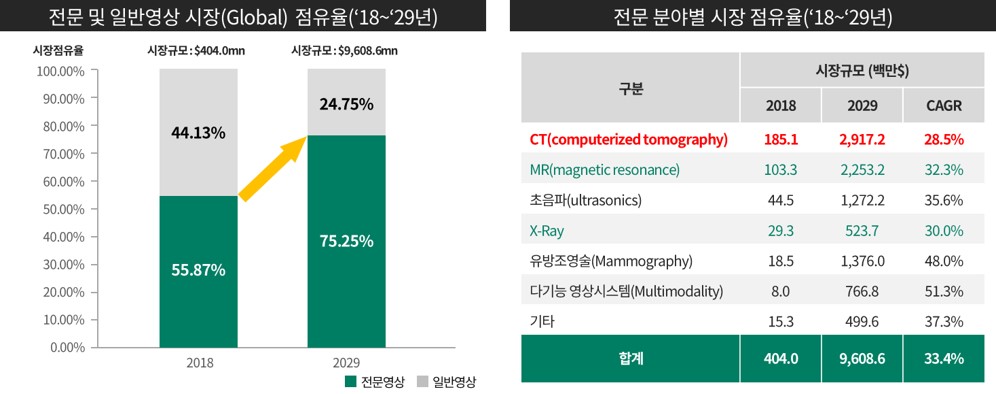

의료영상은 전문영상과 일반영상이 있습니다. 2018년 각 분야가 차지하는 비중은 약 55.9%, 44.1%였으나 2029년에 이르러서는 전문영상의 시장비중이 75%이상에 이를 것으로 전망됩니다. 또한 의료영상 분야에서 가장 큰 비중을 차지하는 것은 CT부문이며 향후에도 지속될 것으로 예상됩니다. 또한 의료영상 분야에서 가장 큰 비중을 차지하는 것은 CT부문이며 이는 향후에도 지속될 것으로 예상됩니다.

[일반 및 전문영상 점유율 및 분야별 시장 점유율]

|

|

영상별 점유율 및 분야별 시장 점유율 |

| 자료: BIS Research, 한국보건산업진흥원(2020년 글로벌 인공지능 병리ㆍ영상 의료기기 산업ㆍ제도 동향) |

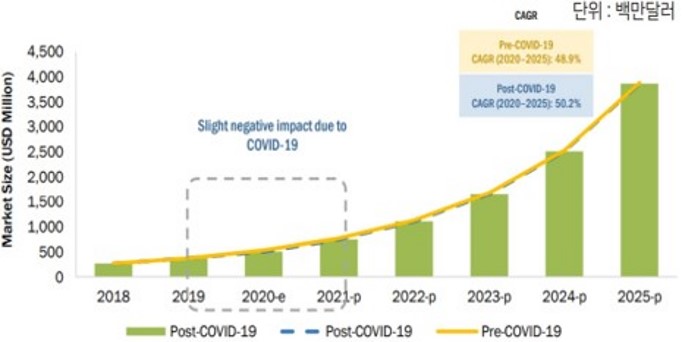

인공지능 기반 영상 의료기기 시장 뿐아니라 영상진단 시장 또한 고속 성장세를 보이고 있습니다. 글로벌 시장조사 전문기관(Markets And Markets) 보고서에 따르면 글로벌 인공지능 기반 영상진단 시장은 2020년 기준 5억 달러(약 0.6조원) 규모에서 연평균 50.2%로 성장하여 2025년에 38.6억 달러(약 4.8조원) 규모로 성장할 것으로 전망되고 있습니다.

[글로벌 인공지능 기반 영상진단 시장규모 및 전망]

|

|

글로벌 인공지능 기반 영상진단 시장규모 및 전망 |

자료: Markets And Markets, Artificial Intelligence(AI) In Medical Diagnostics(2021)

회사의 주요 제품들은 흉부CT 영상에 대한 인공지능 진단 보조 제품들로 구성되어 있습니다. 향후 개발 예정 제품들은 흉부CT 촬영의 대상이 되는 폐색전증, 대동맥박리, 기관지확장증 등의 병증들을 대상으로 하고 있습니다.

미국에서 5만 3천여명을 대상으로 10여년간 진행된 NLST연구로 저선량 흉부CT를 활용한 폐암검진으로 폐암 사망률을 20% 감소시킬 수 있다는 결과가 2011년에 NEJM에 발표된 바 있습니다. 이 연구결과를 바탕으로 지역별 폐암검진 사업들이 시작되었습니다. 한국, 독일, 이탈리아 등에서 폐암검진 사업이 시작되며 세계적으로 확대추세에 있습니다. 또한 의료 분야는 보험수가 적용을 통해 급성장하는 특성이 있으며 보험적용에 대한 기대감은 흉부CT검사 관련 시장의 성장을 가속화시킬 것으로 판단됩니다.

심질환의 경우 급성 질환의 발병으로 사망할 수 있으며, 폐는 증상이 뚜렷한 경우 이미 치료하기에 늦는 경우가 많습니다. 따라서 병변의 조기발견이 중요합니다. 2D인 X-ray 촬영으로는 조기발견이 어려운 병변들이 많아 정확한 검사를 할 수 있는 흉부CT 촬영 및 영상 진단의 수요증가에 의해 관련 솔루션 시장도 성장중에 있습니다.

전통적으로 의료영상은 영상의학 전공의가 직접 CAD 등의 소프트웨어를 활용하여 화면을 관찰하는 방식으로 진단이 이루어졌습니다. 그러나 고령화 및 조기진단 수요 증가 등으로 의료영상은 급격하게 늘어나는데 비해 이를 분석할 전공의는 빠르게 충원되기 어렵습니다. 따라서 방대한 양의 의료영상을 분석하기 위하여 인공지능 수요는 지속 확대될 것으로 예상하고 있습니다.

2) 경기변동의 특성 및 계절성

당사의 제품은 소프트웨어 의료기기로 의료시장과 비슷하게 경기변동의 영향을 적게 받습니다. 의료서비스 수요에는 특별한 계절적 요인이 없으나, 당사의 제품은 고가의 의료기기이기 때문에 병원예산의 집행이 집중되는 4사분기에 가장 많은 매출이 발생되는 경향이 있습니다.

3) 국내외 시장여건

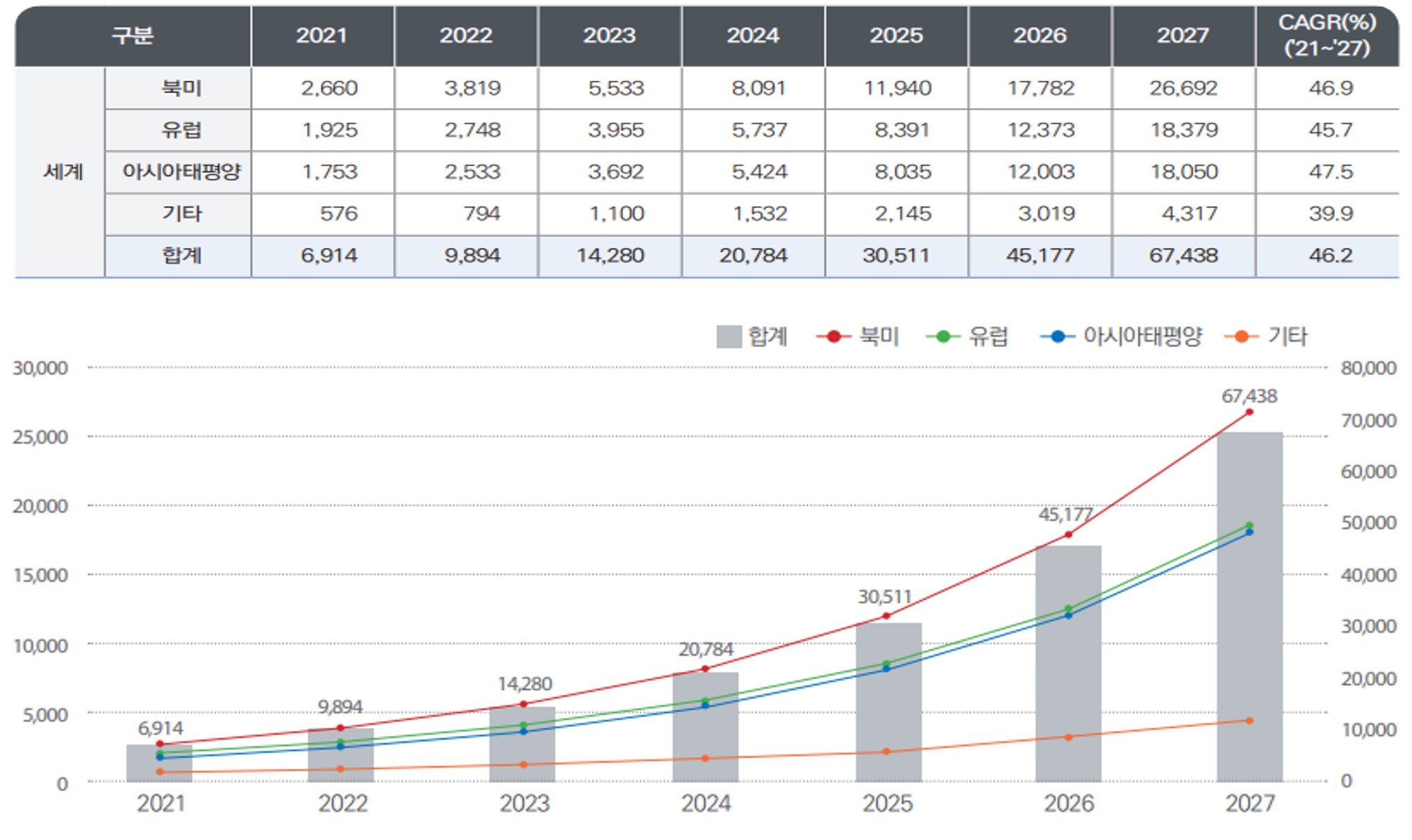

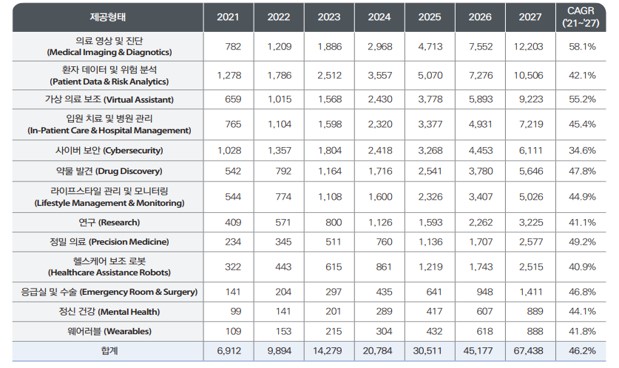

글로벌 인공지능 의료 및 헬스케어 시장 규모는 2021년 기준69.1억 달러(약8.5조원)에서 연평균 46.2%씩 성장하여 2027년에는 674.4억 달러(약83.6조원)으로 10배 가까이 성장할 것으로 예상됩니다. 회사의 인공지능 기반 의료영상 소프트웨어 제품이 속하는 지역, 적용분야, 제공 유형에 따른 세부적인 시장의 규모 및 전망에 대한 내용은 다음과 같습니다.

[글로벌 인공지능 의료 및 헬스케어 시장 규모 및 전망]

|

|

글로벌 인공지능 의료 및 헬스케어 시장 규모 및 전망 |

| 자료: Markets And Markets(2021), Artificial Intelligence in Healthcare Market, KISTI 재구성 |

현재 회사의 주력 시장인 의료영상 및 진단 분야의 시장 규모는 2021년 기준 7.8억 달러(약 1조원)에서 연평균 58.1%씩 성장하여, 2027년에는 122억 달러(약 15.1조원)에 이를 것으로 전망되고 있습니다.

[분야별 글로벌 인공지능 의료 및 헬스케어 시장 규모 및 전망]

|

|

분야별 글로벌 인공지능 의료 및 헬스케어 시장 규모 및 전망 |

| 자료: Markets And Markets(2021), Artificial Intelligence in Healthcare Market, KISTI 재구성 |

4) 회사의 경쟁력

(1) 기술경쟁력

딥러닝 기반 인공지능의 빠른 발전과 개방 정책으로 인해, 인공지능의 네트워크 구조나 학습 기법에 대한 노하우 만으로는 경쟁력을 유지하기 어렵습니다. 오히려, 양질의 학습/검증데이터를 확보해 나가는 것이 장기적으로 훨씬 큰 경쟁력입니다. 특히, 레이블링 난이도가 매우 높은 3차원 CT 영상의 경우, 부족한 학습 데이터 문제를 경감해 줄 수 있는 적절한 전처리/후처리 알고리즘을 조합하는 것이 인공지능 제품화의 핵심입니다. 당사는 고품질의 비공개 데이터셋을 다양한 경로로 확보하였으며, 양과 품질을 동시에 제고하는 작업을 지속적으로 진행 중입니다. 또한 3차원 레이블링 도구를 직접 개발하여 활용하고 있으며, 우수한 전처리/후처리 알고리즘의 조합을 통해 인공지능의 성능과 정확도를 높이고 있습니다.

의료 영역에서 인간의 주관적인 측정보다 객관적으로 정량화가 가능한 특징을 일컫는 용어로'바이오마커'라고 합니다. 특히, 정량적 영상 바이오마커

(QIB : Quantitative Imaging Biomarker)란, 의료영상에서 정량적으로 측정 가능한 진단과 관련한 특징들을 의미하는 것으로써, 병변의 크기, 부피와 같은 간단한 측정치부터 CT영상에서 보이는 폐실질 내부의 밝기값의 분포, 폐결절 크기의 변화율 등 의료영상에서 다양한 방법으로 측정하는 값들을 포함하는 개념입니다. 이와 같은 QIB가 임상적으로 의미가 있으려면, 임상데이터와의 결합으로 통계분석에 의한 검증이 필수적입니다. 회사는 특히 폐질환 관련 분야에서 오랜 기간 연구해온 국내외 연구진들과의 공동연구와 독점적 기술 이전을 통해 다수의 QIB 기술을 확보하였습니다.

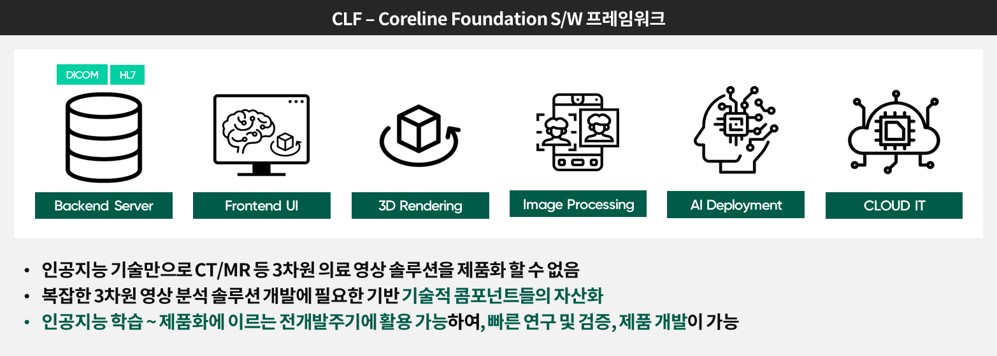

의료 현장에서 실제로 사용될 수 있는 인공지능 기반 의료영상 솔루션을 구축하기 위해서는 다양한 IT기술들이 접목되어야 합니다. 회사는 10여년에 걸쳐 다양한 종류의 의료 영상 솔루션 구축 프로젝트를 진행하면서 자체적으로 확보한 기술 자산들을 내재화 하였습니다. 또한 축적된 기술 요소들을 어떤 제품에서도 손쉽게 활용할 수 있도록 소프트웨어 개발 프레임워크로 구현하였습니다.

[CLF 프레임워크의 기술구성]

|

|

clf 프레임워크의 기술구성 |

3차원 의료영상에 특화된 CLF 프레임워크를 통해 전문성 높은 의료진들의 요구를 만족시키는 고품질 소프트웨어를 빠르게 만들 수 있습니다. 이러한 역량으로 2017년부터 7년 연속 대한민국 국가폐암검진 질관리사업에서 당사 제품인 'AVIEW LCS PLUS'가 공식솔루션으로 사용되어 왔습니다. 2020년 클라우드에 구축된 회사 솔루션을 통해 전국 50개 병원에서 10,980건의 CT 검사가 판독되었으며, 그 편의성과 안정성을 인정받아 2022년에는 전국 70개 병원으로 확대되었습니다.

양질의 데이터 및 핵심기술의 확보, 제품화 능력과 구축된 레퍼런스가 당사의 큰 경쟁력이며 후발기업이 단기간에 뛰어넘기 어려운 진입장벽으로 작용할 것으로 예상하고 있습니다.

(2) 제품의 확장성

당사의 주요 제품들은 폐암검진을 포함하여 흉부 CT에 대한 인공지능 진단 보조 제품들로 구성되어 있습니다. 제품 개발, 판매 과정에서 다양한 폐, 심장 관련 인공지능 기술들을 축적하였으며, 흉부영상의학과를 중심으로 전세계 KOL(Key Opinion Leader) 고객들을 확보하고 있습니다.

확보한 기술과 고객 기반을 최대한 활용하기 위해 폐질환 부분에서는 간질성폐이상, 기관지확장증, 폐색전증의 질환들로 확장하고 있으며 심혈관, 대동맥박리, 척추관협착, 전이암 검출 등의 흉부CT에서 발견 가능한 다양한 병증들로 대상을 확대함으로써 흉부CT 시장에서 확고한 경쟁력을 확보할 계획입니다.

다음 단계로 심장CT 영역과 두경부CT 영역으로 확대해 가기 위한 전략을 수립하고 관련 기술들을 연구 개발하고 있습니다. 흉부CT에서의 경쟁력을 활용하기 위해 심장질환과 폐질환을 묶어 패키지화 하는 전략으로 심장CT 영역으로 진입할 계획입니다. 구체적으로 심장 관상동맥석회화 분석과 대동맥박리, 폐색전 검출을 묶어 TRO (Triple-Rule-Out) 프로토콜을 지원하는 흉부 응급의학 인공지능 솔루션으로 패키지화 할 것입니다. 이후 뇌내출혈, 뇌혈관 분석 기능을 추가하여 인체 전 영역의 CT영상 판독과 분석을 제공하는 토탈 솔루션으로 확대해 나갈 계획입니다.

5) 사업부문별 요약 재무정보

당사의 사업부문은 'AI 기반 의료영상 분석'의 단일 사업부문으로 구성되어 있습니다

회사의 요약 재무정보는 'Ⅲ. 재무에 관한 사항' / 1. 요약재무정보'를 참조하시기 바랍니다.

6) 신규 사업

당사는 공시대상기간동안 새로이 추진하였거나, 이사회 결의 등을 통하여 새로이 추진하기로 한 중요한 신규사업이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

| (단위 : 원) |

| 구분 | 제14기 1분기 | 제13기 | 제12기 |

| (2025년 1분기) | (2024년) | (2023년) | |

| 회계 기준 | K-IFRS | K-IFRS | K-IFRS |

| 회계 감사인 (감사 결과) |

한울회계법인 (-) |

한울회계법인 (감사) |

한울회계법인 (감사) |

| [유동자산] | 15,982,219,838 | 15,230,160,181 | 14,711,785,478 |

| 현금및현금성자산 | 1,204,094,778 | 1,801,480,392 | 1,607,752,772 |

| 단기금융상품 | 1,061,010,000 | 332,160,000 | 8,950,270,967 |

| 매출채권및기타채권 | 1,440,339,064 | 1,359,887,578 | 764,303,296 |

| 당기손익-공정가치측정금융자산 | 11,327,405,048 | 11,301,155,180 | 2,810,085,614 |

| 기타유동금융자산 | 33,060,107 | 31,655,727 | 309,866,140 |

| 계약자산 | 85,337,410 | 91,922,004 | 92,439,072 |

| 기타유동자산 | 608,756,004 | 160,565,635 | 149,976,257 |

| 파생상품자산 | 8,146,275 | 8,146,275 | - |

| 당기법인세자산 | 189,171,152 | 143,187,390 | 27,091,360 |

| [비유동자산] | 8,877,698,386 | 9,434,686,565 | 1,150,155,693 |

| 관계기업투자주식 | 101,392,935 | 83,437,921 | 62,254,344 |

| 유형자산 | 2,376,658,485 | 2,418,700,347 | 855,277,864 |

| 무형자산 | 3,116,556,875 | 175,185,064 | 138,865,801 |

| 비유동매출채권및기타채권 | 31,950,000 | 40,560,000 | 85,860,000 |

| 당기손익-공정가치측정금융자산 | 3,070,788,295 | 6,532,596,424 | - |

| 기타비유동금융자산 | 180,351,796 | 184,206,809 | 7,897,684 |

| 자산총계 | 24,859,918,224 | 24,664,846,746 | 15,861,941,171 |

| [유동부채] | 2,749,813,043 | 2,649,798,221 | 2,493,108,046 |

| [비유동부채] | 18,651,839,505 | 18,350,979,125 | 1,659,172,382 |

| 부채총계 | 21,401,652,548 | 21,000,777,346 | 4,152,280,428 |

| [지배기업소유주지분] | 3,458,265,676 | 3,664,069,400 | 11,709,660,743 |

| 자본금 | 6,635,178,500 | 6,416,032,000 | 6,186,929,500 |

| 자본잉여금 | 55,133,679,430 | 51,907,819,860 | 47,720,713,533 |

| 기타자본항목 | 4,911,980,269 | 4,696,989,766 | 3,113,497,779 |

| 기타포괄손익누계액 | 354,124,651 | 269,614,851 | 177,004,662 |

| 이익잉여금(결손금) | (63,576,697,174) | (59,626,387,077) | (45,488,484,731) |

| [비지배지분] | - | - | - |

| 자본총계 | 3,458,265,676 | 3,664,069,400 | 11,709,660,743 |

| 구분 | 2025년 1월 1일 ~ 2025년 3월 31일 | 2024년 1월 1일 ~ 2024년 12월 31일 | 2023년 1월 1일 ~ 2023년 12월 31일 |

| 영업수익 | 873,865,064 | 3,929,182,690 | 4,100,632,868 |

| 영업이익(손실) | (3,699,250,492) | (13,779,081,599) | (11,656,276,687) |

| 당기순이익(손실) | (3,950,310,097) | (14,137,902,346) | (14,082,727,158) |

| 총포괄손익 | (3,865,800,297) | (14,045,292,157) | (14,070,045,940) |

| 기본주당순이익(손실) | (306) | (1,107) | (1,244) |

| 희석주당순이익(손실) | (306) | (1,107) | (1,244) |

| 연결에 포함된 회사수 | 2 | 2 | 2 |

나. 요약재무정보

| (단위 : 원) |

| 구분 | 제14기 1분기 | 제13기 | 제12기 |

| (2025년 1분기) | (2024년) | (2023년) | |

| 회계 기준 | K-IFRS | K-IFRS | K-IFRS |

| 회계 감사인 (감사 결과) |

한울회계법인 (-) |

한울회계법인 (감사) |

한울회계법인 (감사) |

| [유동자산] | 14,079,637,252 | 14,049,372,744 | 13,853,832,249 |

| 현금및현금성자산 | 135,444,495 | 614,803,090 | 849,211,127 |

| 단기금융상품 | 181,110,000 | 332,160,000 | 8,950,270,967 |

| 매출채권및기타채권 | 1,332,350,559 | 1,135,417,261 | 688,393,636 |

| 당기손익-공정가치측정금융자산 | 11,327,405,048 | 11,301,155,180 | 2,810,085,614 |

| 재고자산 | 24,900,000 | - | - |

| 기타유동금융자산 | 1,500,000 | 1,500,000 | 282,559,781 |

| 계약자산 | 109,918,884 | 102,722,467 | 67,683,427 |

| 기타유동자산 | 780,982,501 | 410,281,081 | 178,536,337 |

| 파생상품자산 | 8,146,275 | 8,146,275 | |

| 당기법인세자산 | 177,879,490 | 143,187,390 | 27,091,360 |

| [비유동자산] | 12,824,413,392 | 12,072,016,952 | 3,796,361,380 |

| 종속기업투자주식 | 4,047,270,799 | 2,735,782,197 | 2,804,790,003 |

| 관계기업투자주식 | 134,976,422 | 134,976,422 | 134,976,422 |

| 유형자산 | 2,243,567,753 | 2,275,229,486 | 628,916,319 |

| 무형자산 | 3,116,556,875 | 175,185,064 | 138,865,801 |

| 비유동매출채권및기타채권 | 31,950,000 | 40,560,000 | 85,860,000 |

| 비유동당기손익-공정가치측정금융자산 | 3,070,788,295 | 6,532,596,424 | - |

| 기타비유동금융자산 | 179,303,248 | 177,687,359 | 2,952,835 |

| 자산총계 | 26,904,050,644 | 26,121,389,696 | 17,650,193,629 |

| [유동부채] | 2,648,681,793 | 2,486,916,109 | 2,302,419,165 |

| [비유동부채] | 18,635,923,742 | 18,331,319,874 | 1,648,667,030 |

| 부채총계 | 21,284,605,535 | 20,818,235,983 | 3,951,086,195 |

| 자본금 | 6,635,178,500 | 6,416,032,000 | 6,186,929,500 |

| 자본잉여금 | 55,133,679,430 | 51,907,819,860 | 47,720,713,533 |

| 기타자본항목 | 4,911,980,269 | 4,696,989,766 | 3,113,497,779 |

| 기타포괄손익누계액 | (7,500,000) | (7,500,000) | (7,500,000) |

| 이익잉여금(결손금) | (61,053,893,090) | (57,710,187,913) | (43,314,533,378) |

| 자본총계 | 5,619,445,109 | 5,303,153,713 | 13,699,107,434 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 구분 | 2025년 1월 1일 ~ 2025년 3월 31일 | 2024년 1월 1일 ~ 2024년 12월 31일 | 2023년 1월 1일 ~ 2023년 12월 31일 |

| 영업수익 | 863,575,733 | 3,759,902,841 | 3,964,602,241 |

| 영업이익(손실) | (3,068,075,693) | (11,626,763,554) | (9,044,795,088) |

| 당기순이익(손실) | (3,343,705,177) | (14,395,654,535) | (14,827,212,900) |

| 총포괄손익 | (3,343,705,177) | (14,395,654,535) | (14,827,212,900) |

| 기본주당순이익(손실) | (259) | (1,127) | (1,309) |

| 희석주당순이익(손실) | (259) | (1,127) | (1,309) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 14 기 1분기말 2025.03.31 현재 |

|

제 13 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 14 기 1분기말 |

제 13 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

15,982,219,838 |

15,230,160,181 |

|

현금및현금성자산 (주5,6) |

1,204,094,778 |

1,801,480,392 |

|

단기금융상품 (주5,6) |

1,061,010,000 |

332,160,000 |

|

매출채권 및 기타유동채권 (주5,7,25,32) |

1,440,339,064 |

1,359,887,578 |

|

유동계약자산 (주5,25) |

85,337,410 |

91,922,004 |

|

재고자산 (주8) |

24,900,000 |

|

|

당기손익-공정가치측정금융자산 (주5,9) |

11,327,405,048 |

11,301,155,180 |

|

파생상품자산 (주5) |

8,146,275 |

8,146,275 |

|

기타유동자산 (주10) |

608,756,004 |

160,565,635 |

|

기타유동금융자산 (주14) |

33,060,107 |

31,655,727 |

|

당기법인세자산 (주29) |

189,171,152 |

143,187,390 |

|

비유동자산 |

8,877,698,386 |

9,434,686,565 |

|

관계기업투자주식 (주11) |

101,392,935 |

83,437,921 |

|

유형자산 (주12) |

2,376,658,485 |

2,418,700,347 |

|

무형자산 (주13) |

3,116,556,875 |

175,185,064 |

|

장기매출채권및기타채권 (주5,7,25,32) |

31,950,000 |

40,560,000 |

|

당기손익-공정가치측정금융자산 (주5,9) |

3,070,788,295 |

6,532,596,424 |

|

기타비유동금융자산 (주14) |

180,351,796 |

184,206,809 |

|

자산총계 |

24,859,918,224 |

24,664,846,746 |

|

부채 |

||

|

유동부채 |

2,749,813,043 |

2,649,798,221 |

|

매입채무및기타채무 (주5,15,32) |

1,132,677,695 |

988,659,990 |

|

기타 유동부채 (주19) |

225,702,650 |

219,506,963 |

|

유동계약부채 (주25,32) |

963,966,176 |

959,861,784 |

|

유동 리스부채 (주5,17) |

411,566,522 |

400,291,849 |

|

유동성충당부채 (주20) |

15,900,000 |

81,477,635 |

|

비유동부채 |

18,651,839,505 |

18,350,979,125 |

|

비유동계약부채 (주25,32) |

515,044,413 |

570,215,378 |

|

비유동 리스부채 (주5,17) |

1,284,671,191 |

1,354,407,388 |

|

전환사채 (주5,18) |

11,300,538,014 |

10,876,288,888 |

|

비유동파생상품부채 (주5,18) |

5,467,324,133 |

5,467,324,133 |

|

복구충당부채 (주20) |

84,261,754 |

82,743,338 |

|

부채총계 |

21,401,652,548 |

21,000,777,346 |

|

자본 |

||

|

지배기업소유주지분 |

3,458,265,676 |

3,664,069,400 |

|

자본금 (주22) |

6,635,178,500 |

6,416,032,000 |

|

자본잉여금 (주22) |

55,133,679,430 |

51,907,819,860 |

|

기타자본항목 (주23) |

4,911,980,269 |

4,696,989,766 |

|

기타포괄손익누계액 (주23) |

354,124,651 |

269,614,851 |

|

이익잉여금(결손금) (주24) |

(63,576,697,174) |

(59,626,387,077) |

|

비지배지분 |

||

|

자본총계 |

3,458,265,676 |

3,664,069,400 |

|

자본과부채총계 |

24,859,918,224 |

24,664,846,746 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 14 기 1분기 |

제 13 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

영업수익 (주4,25) |

873,865,064 |

873,865,064 |

712,669,223 |

712,669,223 |

|

영업비용 (주26) |

4,573,115,556 |

4,573,115,556 |

4,120,116,208 |

4,120,116,208 |

|

영업이익(손실) |

(3,699,250,492) |

(3,699,250,492) |

(3,407,446,985) |

(3,407,446,985) |

|

금융수익 (주27) |

263,667,613 |

263,667,613 |

362,963,787 |

362,963,787 |

|

금융비용 (주27) |

492,104,884 |

492,104,884 |

40,123,572 |

40,123,572 |

|

기타수익 (주28) |

34,117,158 |

34,117,158 |

5,780,915 |

5,780,915 |

|

기타비용 (주28) |

74,343,398 |

74,343,398 |

5,313,800 |

5,313,800 |

|

지분법투자손익 (주11) |

17,603,906 |

17,603,906 |

(9,359,088) |

(9,359,088) |

|

법인세비용차감전순이익(손실) |

(3,950,310,097) |

(3,950,310,097) |

(3,093,498,743) |

(3,093,498,743) |

|

법인세비용 (주29) |

(34,137,640) |

(34,137,640) |

||

|

당기순이익(손실) |

(3,950,310,097) |

(3,950,310,097) |

(3,059,361,103) |

(3,059,361,103) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업소유주지분순이익 |

(3,950,310,097) |

(3,950,310,097) |

(3,059,361,103) |

(3,059,361,103) |

|

비지배지분순이익 |

||||

|

기타포괄손익 |

84,509,800 |

84,509,800 |

40,945,679 |

40,945,679 |

|

후속적으로 당기손익으로 재분류되는 항목 |

||||

|

해외사업장외환환산차이 |

84,158,692 |

84,158,692 |

39,667,639 |

39,667,639 |

|

지분법자본변동 |

351,108 |

351,108 |

1,278,040 |

1,278,040 |

|

총포괄손익 |

(3,865,800,297) |

(3,865,800,297) |

(3,018,415,424) |

(3,018,415,424) |

|

총포괄손익의 귀속 |

||||

|

지배기업소유주지분총포괄손익 |

(3,865,800,297) |

(3,865,800,297) |

(3,018,415,424) |

(3,018,415,424) |

|

비지배지분총포괄손익 |

||||

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) (주30) |

(306.00) |

(306.00) |

(243.00) |

(243.00) |

|

희석주당이익(손실) (단위 : 원) (주30) |

(306.00) |

(306.00) |

(243.00) |

(243.00) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업소유주지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본항목 |

기타포괄손익누계액 |

이익잉여금(결손금) |

지배기업소유주지분 합계 |

|||

|

2024.01.01 (기초자본) |

6,186,929,500 |

47,720,713,533 |

3,113,497,779 |

177,004,662 |

(45,488,484,731) |

11,709,660,743 |

11,709,660,743 |

|

|

총포괄손익 |

||||||||

|

당기순이익(손실) |

(3,059,361,103) |

(3,059,361,103) |

(3,059,361,103) |

|||||

|

지분법자본변동 |

1,278,040 |

1,278,040 |

1,278,040 |

|||||

|

해외사업환산손익 |

39,667,639 |

39,667,639 |

39,667,639 |

|||||

|

자본에 직접 반영된 소유주와의 거래 |

||||||||

|

주식매수선택권 행사 |

73,676,000 |

795,923,300 |

(254,027,588) |

615,571,712 |

615,571,712 |

|||

|

전환사채의 전환 |

136,226,500 |

3,170,695,261 |

(2,156,217,950) |

1,150,703,811 |

1,150,703,811 |

|||

|

전환우선주의 발행 |

||||||||

|

주식보상비용 |

155,114,637 |

155,114,637 |

155,114,637 |

|||||

|

2024.03.31 (기말자본) |

6,396,832,000 |

51,687,332,094 |

858,366,878 |

217,950,341 |

(48,547,845,834) |

10,612,635,479 |

10,612,635,479 |

|

|

2025.01.01 (기초자본) |

6,416,032,000 |

51,907,819,860 |

4,696,989,766 |

269,614,851 |

(59,626,387,077) |

3,664,069,400 |

3,664,069,400 |

|

|

총포괄손익 |

||||||||

|

당기순이익(손실) |

(3,950,310,097) |

(3,950,310,097) |

(3,950,310,097) |

|||||

|

지분법자본변동 |

351,108 |

351,108 |

351,108 |

|||||

|

해외사업환산손익 |

84,158,692 |

84,158,692 |

84,158,692 |

|||||

|

자본에 직접 반영된 소유주와의 거래 |

||||||||

|

주식매수선택권 행사 |

4,500,000 |

44,599,000 |

(27,339,000) |

21,760,000 |

21,760,000 |

|||

|

전환사채의 전환 |

||||||||

|

전환우선주의 발행 |

214,646,500 |

3,181,260,570 |

3,395,907,070 |

3,395,907,070 |

||||

|

주식보상비용 |

242,329,503 |

242,329,503 |

242,329,503 |

|||||

|

2025.03.31 (기말자본) |

6,635,178,500 |

55,133,679,430 |

4,911,980,269 |

354,124,651 |

(63,576,697,174) |

3,458,265,676 |

3,458,265,676 |

|

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 14 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 13 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 14 기 1분기 |

제 13 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 (주31) |

(3,730,849,377) |

(3,092,245,759) |

|

영업으로부터 창출된 현금흐름 |

(3,812,032,397) |

(3,380,217,642) |

|

이자수취 |

159,352,435 |

314,771,452 |

|

이자지급 |

(32,601,806) |

(10,641,479) |

|

법인세지급액 |

(45,567,609) |

(16,158,090) |

|

투자활동현금흐름 (주31) |

(277,029,791) |

2,109,772,715 |

|

투자활동으로 인한 현금 유입 |

11,295,859,861 |

12,411,906,453 |

|

단기금융상품의 감소 |

790,779,000 |

9,601,820,839 |

|

당기손익-공정가치측정금융자산의 처분 |

10,498,805,370 |

2,810,085,614 |

|

보증금의 감소 |

6,275,491 |

|

|

투자활동으로 인한 현금 유출 |

(11,572,889,652) |

(10,302,133,738) |

|

단기금융상품의 증가 |

(1,511,325,000) |

(1,820,099,872) |

|

당기손익-공정가치측정금융자산의 취득 |

(6,982,026,372) |

(8,441,737,076) |

|

유형자산의 취득 |

(81,515,023) |

(36,848,630) |

|

무형자산의 취득 |

(2,997,081,661) |

(3,448,160) |

|

보증금의 증가 |

(941,596) |

|

|

재무활동현금흐름 (주31) |

3,332,202,912 |

494,774,959 |

|

재무활동으로 인한 현금 유입 |

3,422,500,560 |

618,331,512 |

|

주식매수선택권의 행사 |

22,500,000 |

618,331,512 |

|

전환우선주의 발행 |

3,400,000,560 |

|

|

재무활동으로 인한 현금 유출 |

(90,297,648) |

(123,556,553) |

|

리스부채의 상환 |

(85,464,158) |

(118,350,273) |

|

주식발행비용 |

(4,833,490) |

(5,206,280) |

|

현금및현금성자산의 순증감 |

(675,676,256) |

(487,698,085) |

|

기초현금및현금성자산 |

1,801,480,392 |

1,607,752,772 |

|

외화표시 현금의 환율변동 효과 |

78,290,642 |

33,433,092 |

|

기말현금및현금성자산 |

1,204,094,778 |

1,153,487,779 |

3. 연결재무제표 주석

| 제 14(당) 기 분기 2025년 01월 01일부터 2025년 03월 31일 현재 |

| 제 13(전) 기 분기 2024년 01월 01일부터 2024년 03월 31일 현재 |

| 주식회사 코어라인소프트와 그 종속기업 |

1. 연결대상회사의 개요

2025년 3월 31일로 종료하는 보고기간에 대한 연결재무제표는 주식회사 코어라인소프트(이하 "지배기업")와 그 종속기업(이하 통칭하여 "연결회사")에 대한 지분으로 구성되어 있습니다.

(1) 지배기업의 개요

지배기업은 2012년 9월 17일 설립되어 2023년 9월 18일에 지배기업의 주식을 한국거래소가 개설한 코스닥시장에 상장하였습니다. 연결회사는 의료용 AI 소프트웨어 개발 및 공급의 단일 영업부문으로 사업을 영위하고 있으며, 지배기업의 본점은 서울특별시 마포구 동교로19길 12에 소재하고 있습니다.

지배기업은 신한제7호기업인수목적 주식회사와 2023년 5월 26일 이사회 결의 및 2023년 8월 1일 주주총회 합병승인을 통해 2023년 9월 5일자로 합병하였습니다. 합병은 지배기업이 신한제7호기업인수목적 주식회사를 흡수합병하는 방법으로 진행되었습니다.

설립 후 수 차례의 증자를 거쳐 당분기말 현재 지배기업의 자본금은 6,635,179천원이며,주요 주주현황은 다음과 같습니다.

| (단위: 주) | ||||

|---|---|---|---|---|

| 구 분 | 보통주 | 전환우선주 | 총 발행 주식수 | 지분율 |

| 김진국외 5명 | 2,503,610 | - | 2,503,610 | 18.87% |

| 이재연 | 1,142,022 | - | 1,142,022 | 8.61% |

| 정우석 | 28,191 | - | 28,191 | 0.21% |

| 박승철 | 2,540 | - | 2,540 | 0.02% |

| 주식회사 뷰노 | - | 429,293 | 429,293 | 3.23% |

| 자기주식 | 359 | - | 359 | 0.00% |

| 우리사주조합 | 32,575 | - | 32,575 | 0.25% |

| 기타 | 9,131,767 | - | 9,131,767 | 68.81% |

| 합 계 | 12,841,064 | 429,293 | 13,270,357 | 100.00% |

(2) 종속기업의 개요

1) 당분기말과 전기말 현재 연결대상 종속기업 현황은 다음과 같습니다.

| 구 분 | 소재지 | 결산월 | 보유 지분율 | |

|---|---|---|---|---|

| 당분기말 | 전기말 | |||

| Coreline Europe GmbH | 독일 | 12월 | 100.00% | 100.00% |

| Coreline North America, INC | 미국 | 12월 | 100.00% | 100.00% |

2) 종속기업의 당분기말과 전기말 현재 요약 재무현황은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | Coreline Europe GmbH | Coreline North America, INC | ||

| 당분기말 | 전기말 | 당분기말 | 전기말 | |

| 재무상태표: | ||||

| 총자산 | 1,486,934 | 1,754,528 | 1,276,939 | 386,503 |

| 총부채 | 746,529 | 768,701 | 145,895 | 225,822 |

| 순자산 | 740,405 | 985,827 | 1,131,044 | 160,681 |

| 포괄손익계산서: | ||||

| 영업수익 | 56,863 | 550,605 | 32,425 | 118,185 |

| 영업손실 | (276,258) | (898,454) | (349,616) | (1,164,380) |

| 당기순손실 | (273,097) | (894,222) | (345,810) | (1,141,385) |

| 총포괄손실 | (245,422) | (859,506) | (319,608) | (1,083,576) |

2. 중요한 회계정책

(1) 재무제표 작성기준

연결회사의 2025년 3월 31일로 종료하는 3개월 보고기간에 대한 요약분기연결재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었습니다. 동 요약분기연결재무제표는 보고기간말인 2025년 3월 31일 현재 유효하거나 조기 도입한 한국채택국제회계기준에 따라 작성되었습니다.

(2) 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2025년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였으며, 해당 기준서 및 해석서의 개정이 연결회사의 분기연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1021호 '환율변동효과' 및 제1101호 '한국채택국제회계기준의 최초채택'(개정): 교환가능성 결여

(3) 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정ㆍ공표되었으나 2025년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않았고 연결회사가 조기 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1109호 '금융상품' 및 제1107호 '금융상품: 공시'(개정): 금융상품 분류와 측정

- 한국채택국제회계기준 연차개선

① 제1101호 '한국채택국제회계기준의 최초 채택': 불명확한 표현 및 기준서간 상이한 용어 개정 - 기업회계기준서 제1001호 '재무제표 표시'(개정): 가상자산 공시

② 제1107호 '금융상품 공시': 용어 및 내용이 기준서간 일관되도록 개정- 기업회계기준서 제1116호 '리스'(개정): 판매후리스에서 생기는 리스부채

③ 제1109호 '금융상품': 리스부채 제거 시 기업회계기준서 제1109호에 따라 당기손익으로 인식

④ 제1007호 '현금흐름표': '원가법'을 삭제하고 '원가'로 대체하여 기준서간 용어일치

3. 중요한 회계추정 및 가정

연결회사는 미래에 대하여 추정 및 가정을 하고 있습니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에서 합리적으로 예측가능한 미래의 사건과 같은 다른 요소들을 고려하여 이루어집니다. 이러한 회계추정은 실제 결과와 다를 수도있습니다.

요약분기연결재무제표 작성시 사용된 중요한 회계추정 및 가정은 법인세비용을 결정하는데 사용된 추정의 방법을 제외하고는 전기 연결재무제표 작성에 적용된 회계추정 및 가정과 동일합니다.

4. 영업부문

(1) 부문수익

연결회사는 단일 사업부문(소프트웨어개발 및 공급업)을 영위하고 있습니다.

(2) 지역에 대한 정보

연결회사의 수익을 주요 지리적 시장에 따라 구분한 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 국내 | 624,066 | 529,101 |

| 기타 | 249,799 | 183,568 |

| 합 계 | 873,865 | 712,669 |

(3) 주요 고객에 대한 정보

당분기 및 전분기 중 연결회사 매출액의 10% 이상을 차지하는 주요 고객에 대한 거래금액은 각각 109,674천원(1개사) 및 183,748천원(2개사) 입니다.

5. 금융상품 및 재무위험관리 정책

(1) 금융상품의 범주별 분류 및 공정가치

당분기말 및 전기말 현재 공정가치 서열체계를 포함한 금융자산과 금융부채의 장부금액과 공정가치는 다음과 같습니다. 장부금액이 공정가치의 합리적인 근사치에 해당하여 공정가치를 측정하지 않은 금융자산과 금융부채에 대한 공정가치 정보는 포함하고 있지 않습니다.

1) 보고기간말 현재 금융상품의 종류별 장부금액과 공정가치는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 공정가치로 측정되는 금융자산: | ||||

| 당기손익-공정가치측정금융자산 | 14,398,193 | 14,398,193 | 17,833,751 | 17,833,751 |

| 파생상품자산 | 8,146 | 8,146 | 8,146 | 8,146 |

| 소 계 | 14,406,339 | 14,406,339 | 17,841,897 | 17,841,897 |

| 상각후원가로 측정되는 금융자산: | ||||

| 현금및현금성자산 | 1,204,095 | 1,204,095 | 1,801,480 | 1,801,480 |

| 단기금융상품 | 1,061,010 | 1,061,010 | 332,160 | 332,160 |

| 매출채권및기타채권 | 1,472,289 | 1,472,289 | 1,400,448 | 1,400,448 |

| 기타금융자산 | 213,412 | 213,412 | 215,863 | 215,863 |

| 소 계 | 3,950,806 | 3,950,806 | 3,749,951 | 3,749,951 |

| 금융자산 합계 | 18,357,145 | 18,357,145 | 21,591,848 | 21,591,848 |

| 공정가치로 측정되는 금융부채: | ||||

| 파생상품부채 | 5,467,324 | 5,467,324 | 5,467,324 | 5,467,324 |

| 상각후원가로 측정되는 금융부채: | ||||

| 매입채무및기타채무 | 1,132,678 | 1,132,678 | 988,660 | 988,660 |

| 리스부채 | 1,696,238 | 1,696,238 | 1,754,699 | 1,754,699 |

| 전환사채 | 11,300,538 | 11,300,538 | 10,876,289 | 10,876,289 |

| 소 계 | 14,129,454 | 14,129,454 | 13,619,648 | 13,619,648 |

| 금융부채 합계 | 19,596,778 | 19,596,778 | 19,086,972 | 19,086,972 |

2) 공정가치 측정에 적용된 평가기법과 가정

연결회사는 재무보고목적상 공정가치측정에 사용된 투입변수의 관측가능한 정도와 공정가치측정치 전체에 대한 투입변수의 유의성에 기초하여 다음에서 설명하는 바와같이 공정가치측정치를 수준 1, 2 또는 3으로 분류합니다.

| (수준 1) | 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의(조정되지 않은) 공시가격 |

| (수준 2) | 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수 |

| (수준 3) | 자산이나 부채에 대한 관측가능하지 않은 투입변수 |

① 다음 표는 당분기말 현재 최초 인식 후 공정가치로 측정되는 금융상품을 공정가치가 시장에서 관측가능한 정도에 따라 수준1에서 수준3으로 분류하여 분석한 것입니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 수준 1 | 수준 2 | 수준 3 | 합 계 |

| 금융자산: | ||||

| 당기손익-공정가치측정금융자산 | - | 12,172,527 | 2,225,666 | 14,398,193 |

| 파생상품자산 | - | - | 8,146 | 8,146 |

| 금융자산 합계 | - | 12,172,527 | 2,233,812 | 14,406,339 |

| 금융부채: | ||||

| 파생상품부채 | - | - | 5,467,324 | 5,467,324 |

② 수준3 공정가치 측정으로 분류되는 금융상품의 당분기 중 변동내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기 초 | 증 가 | 감 소 | 당기손익 | 합 계 |

| 금융자산: | |||||

| 당기손익-공정가치측정금융자산 | 2,274,410 | - | (103,186) | 54,442 | 2,225,666 |

| 파생상품자산 | 8,146 | - | - | - | 8,146 |

| 금융자산 합계 | 2,282,556 | - | (103,186) | 54,442 | 2,233,812 |

| 금융부채: | |||||

| 파생상품부채 | 5,467,324 | - | - | - | 5,467,324 |

3) 당분기말 현재 공정가치 수준 3으로 분류된 금융상품의 공정가치 측정시 사용된 평가기법 및 공정가치측정에 사용된 투입변수는 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 종 류 | 장부금액 | 가치평가기법 | 투입변수 | |

| 당기손익-공정가치측정금융자산 | 수익증권 및 펀드 | 2,225,666 | (주1) | - | |

| 파생상품자산 | 전환사채의 매도청구권 |

8,146 | 이항모형 | 기초자산 주식가격 | 15,742원 |

| 무위험이자율 | 2.9% | ||||

| 파생상품부채 | 전환사채의 상환권 | 5,467,324 | BDT모형 | 이자율 변동성 | 3.4% |

| (주1) | 비상장주식 등으로 구성된 수익증권 및 펀드로서, 금융기관의 기준가격에 기초하여 측정하였습니다. |

(2) 신용위험

1) 신용위험의 최대 노출정도

금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 나타냅니다. 당분기말 및 전기말 현재 연결회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산 | 1,204,095 | 1,801,480 |

| 단기금융상품 | 1,061,010 | 332,160 |

| 매출채권및기타채권 | 1,472,289 | 1,400,448 |

| 계약자산 | 85,337 | 91,922 |

| 기타금융자산 | 213,412 | 215,863 |

| 당기손익-공정가치측정금융자산 | 14,398,193 | 17,833,751 |

| 합 계 | 18,434,336 | 21,675,624 |

2) 매출채권과 계약자산의 각 지역별 신용위험의 노출정도

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 매출채권 | 계약자산 | 매출채권 | 계약자산 | |

| 국내 | 635,382 | - | 351,567 | 12,000 |

| 아시아 | 198,512 | - | 145,530 | - |

| 미국 | 81,112 | - | 100,694 | - |

| 유럽 | 438,375 | 85,337 | 521,572 | 79,922 |

| 총장부금액 | 1,353,381 | 85,337 | 1,119,363 | 91,922 |

| 손실충당금 | (71,497) | - | (43,324) | - |

| 순장부금액 | 1,281,884 | 85,337 | 1,076,039 | 91,922 |

3) 매출채권의 기대신용손실 평가

매출채권 및 기타채권에 대한 기대신용손실은 매출채권의 과거 신용손실 경험 및 고객의 특유의 요인, 일반적인 경제 환경, 보고기간 말에 현재 상황에 대한 평가 등을 포함한 요소들이 조정된 채무자의 현행 재무상태에 대한 분석을 고려한 충당금 설정률표를 이용하여 산정합니다(주석 7참조).

(3) 유동성위험

연결회사는 미사용 차입금한도를 적정수준으로 유지하고 영업 자금수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 연결회사의 자금조달 계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

당분기말 및 전기말 현재 금융부채의 계약상 만기는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름(주1) |

잔존계약만기(주1) | |

| 1년 미만 | 1년 이상~6년 미만 | |||

| 당분기말: | ||||

| 매입채무및기타채무 | 1,132,678 | 1,132,678 | 1,132,678 | - |

| 리스부채 | 1,696,238 | 2,039,836 | 427,958 | 1,611,878 |

| 전환사채 | 11,300,538 | 21,899,752 | - | 21,899,752 |

| 파생상품부채 | 5,467,324 | |||

| 합 계 | 19,596,778 | 25,072,266 | 1,560,636 | 23,511,630 |

| 전기말: | ||||

| 매입채무및기타채무 | 988,660 | 988,660 | 988,660 | - |

| 리스부채 | 1,754,699 | 2,130,279 | 417,652 | 1,712,627 |

| 전환사채 | 10,876,289 | 21,899,752 | - | 21,899,752 |

| 파생상품부채 | 5,467,324 | |||

| 합 계 | 19,086,972 | 25,018,691 | 1,406,312 | 23,612,379 |

| (주1) | 상기 부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었으며, 이자의 현금흐름을 포함하고 있습니다. |

(4) 자본관리

연결회사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다.

연결회사의 자본구조는 차입금에서 현금및현금성자산을 차감한 순차입금과 자본으로 관리하고 있습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 차입금 및 전환사채 | 11,300,538 | 10,876,289 |

| 현금및현금성자산 | 1,204,095 | 1,801,480 |

| 순차입금 | 10,096,443 | 9,074,809 |

| 총자본 | 3,458,266 | 3,664,069 |

| 순차입금비율 | 291.95% | 247.67% |

(5) 환위험관리

연결회사는 해외 거래처에 대한 채권 및 외화 금융상품과 관련하여 외화의 환율변동위험에 노출되어 있습니다. 연결회사의 경영진은 내부적으로 원화 환율 변동에 대한 환위험을정기적으로 측정하고 있습니다.

당분기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성외화자산의 장부금액은다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | |||

| USD | EUR | USD | EUR | CNY | |

| 현금및현금성자산 | 351,974 | 798,383 | 177,185 | 1,558,661 | 14,685 |

| 매출채권 등 | 232,668 | 526,296 | 259,865 | 603,981 | - |

| 연결재무상태표상 자산 총액 | 584,642 | 1,324,679 | 437,050 | 2,162,642 | 14,685 |

| 매입채무 등 | 1,506 | 541,132 | 55,377 | 483,045 | - |

| 리스부채 | 26,535 | 25,124 | 28,761 | 15,366 | - |

| 연결재무상태표상 부채 총액 | 28,041 | 566,256 | 84,138 | 498,411 | - |

당분기말과 전기말 현재 외화에 대한 원화환율 10% 변동시 환율변동이 당기손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기 | 전기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 55,660 | (55,660) | 35,291 | (35,291) |

| EUR | 75,842 | (75,842) | 166,423 | (166,423) |

| CNY | - | - | 1,469 | (1,469) |

6. 현금및현금성자산 및 단기금융상품

당분기말 및 전기말 현재 현금및현금성자산과 단기금융상품의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 현금및현금성자산: | ||

| 요구불예금 | 1,204,095 | 1,801,480 |

| 단기금융상품: | ||

| 정기예금 | 1,061,010 | 332,160 |

| 합 계 | 2,265,105 | 2,133,640 |

당분기말 현재 단기금융상품 중 181,110천원의 정기예금에 우리사주조합 대출 담보 제공 목적으로 질권이 설정되어 있습니다(주석 34참조).

7. 매출채권및기타채권

(1) 당분기말과 전기말 현재 매출채권및기타채권의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권 총장부금액 | 1,321,431 | 31,950 | 1,078,803 | 40,560 |

| 차감: 손실충당금 | (71,497) | - | (43,324) | - |

| 매출채권 순장부금액 | 1,249,934 | 31,950 | 1,035,479 | 40,560 |

| 기타채권: | ||||

| 미수수익 | 3,340 | - | 10,260 | - |

| 미수금 | 187,065 | - | 314,149 | - |

| 소 계 | 190,405 | - | 324,409 | - |

| 합 계 | 1,440,339 | 31,950 | 1,359,888 | 40,560 |

(2) 당분기말과 전기말 현재 매출채권에 대한 손실충당금은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 전체기간 기대신용손실 | 신용이 손상된 채권 |

합 계 | ||

| 만기 미도래 | 3개월 이내 | 3~6개월 | |||

| 당분기말: | |||||

| 기대 손실률 | 0.80% | 8.17% | 21.12% | 66.67% | 5.28% |

| 매출채권 총장부금액 | 1,223,610 | 8,083 | 43,995 | 77,693 | 1,353,381 |

| 차감: 손실충당금 | (9,752) | (660) | (9,290) | (51,795) | (71,497) |

| 매출채권 순장부금액 | 1,213,858 | 7,423 | 34,705 | 25,898 | 1,281,884 |

| 전기말: | |||||

| 기대 손실률 | 0.73% | 7.37% | 21.13% | 40.00% | 3.87% |

| 매출채권 총장부금액 | 989,281 | 44,100 | 8,132 | 77,850 | 1,119,363 |

| 차감: 손실충당금 | (7,218) | (3,248) | (1,718) | (31,140) | (43,324) |

| 매출채권 순장부금액 | 982,063 | 40,852 | 6,414 | 46,710 | 1,076,039 |

연결회사의 매출채권및기타채권은 유의적인 금융요소를 포함하고 있지 아니하여 전체기간 기대신용손실에 해당하는 손실충당금을 설정하였으며, 취득시 신용이 손상되어 있는 금융자산은 없습니다.

(3) 당분기와 전기 중 매출채권의 손실충당금 변동 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초 | 43,324 | 15,586 |

| 대손상각비 | 28,173 | 70,333 |

| 회수 불능으로 제각 | - | (42,595) |

| 기말 | 71,497 | 43,324 |

8. 재고자산

전기말 현재 재고자산의 내역은 없으며, 당분기말 현재 재고자산의 내역은다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 취득금액 | 평가충당금 | 장부금액 |

| 상품 | 24,900 | - | 24,900 |

9. 당기손익-공정가치측정금융자산

당분기와 전기 중 당기손익-공정가치측정금융자산의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초 | 17,833,751 | 2,810,086 |

| 취득 | 6,982,027 | 85,368,800 |

| 처분 | (10,498,805) | (70,524,884) |

| 평가 | 81,220 | 179,749 |

| 기말 | 14,398,193 | 17,833,751 |

| 연결재무상태표: | ||

| 유동 | 11,327,405 | 11,301,155 |

| 비유동 | 3,070,788 | 6,532,596 |

| 합 계 | 14,398,193 | 17,833,751 |

10. 기타유동자산

당분기말 및 전기말 현재 기타유동자산의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 선급금 | 123,758 | 78,484 |

| 선급비용 | 107,125 | 71,956 |

| 부가세대급금 | 377,873 | 10,126 |

| 합 계 | 608,756 | 160,566 |

11. 관계기업투자주식

(1) 당분기말과 전기말 현재 관계기업투자주식의 내역은 다음과 같습니다.

| (단위: 천원) | |||||||

|---|---|---|---|---|---|---|---|

| 회사명 | 소재지 | 사용 재무제표일 |

주요 영업활동 |

지분율 | 장부금액 | ||

| 당분기말 | 전기말 | 당분기말 | 전기말 | ||||

| Suhai Information Technology | 중국 | 3월 31일 | 판매 | 27.27% | 27.27% | 101,393 | 83,438 |

(2) 당분기와 전기의 관계기업의 요약 재무정보는 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 총자산 | 총부채 | 순자산 | 매출 | 당기순손익 |

| 당분기: | |||||

| Suhai Information Technology | 656,612 | 332,327 | 324,285 | 183,046 | 64,554 |

| 전기: | |||||

| Suhai Information Technology | 738,608 | 480,164 | 258,444 | 670,681 | 53,826 |

(3) 당분기말과 전기말 현재 관계기업의 재무정보금액을 관계기업투자의 장부금액으로 조정한 내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 순자산 | 지분율 | 순자산 지분금액 |

투자차액 | 장부금액 |

| 당분기말: | |||||

| Suhai Information Technology | 324,285 | 27.27% | 88,433 | 12,960 | 101,393 |

| 전기말: | |||||

| Suhai Information Technology |

258,444 | 27.27% | 70,478 | 12,960 | 83,438 |

(4) 당분기와 전기 중 관계기업투자주식의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 회사명 | 기 초 | 지분법손익 | 지분법자본변동 | 기 말 |

| 당분기: | ||||

| Suhai Information Technology | 83,438 | 17,604 | 351 | 101,393 |

| 전기: | ||||

| Suhai Information Technology |

62,254 | 14,678 | 6,506 | 83,438 |

12. 유형자산

(1) 당분기말 및 전기말 현재 유형자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||||

|---|---|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||||

| 취득원가 | 상각누계액 | 국고보조금 | 장부금액 | 취득원가 | 상각누계액 | 국고보조금 | 장부금액 | |

| 차량운반구 | 181,692 | (93,942) | - | 87,750 | 182,125 | (85,060) | - | 97,065 |

| 비품 | 715,579 | (459,176) | - | 256,403 | 634,377 | (436,918) | - | 197,459 |

| 시설장치 | 641,307 | (384,685) | - | 256,622 | 641,307 | (373,043) | - | 268,264 |

| 연구용자산 | 485,054 | (429,404) | (50) | 55,600 | 485,054 | (424,020) | (50) | 60,984 |

| 사용권자산 | 1,998,910 | (278,627) | - | 1,720,283 | 2,124,153 | (329,225) | - | 1,794,928 |

| 합 계 | 4,022,542 | (1,645,834) | (50) | 2,376,658 | 4,067,016 | (1,648,266) | (50) | 2,418,700 |

(2) 당분기와 전기 중 유형자산의 변동은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 기 초 | 증 가 | 감 소 | 감가상각비 | 환율변동 | 기 말 |

| 당분기: | ||||||

| 차량운반구 | 97,065 | - | - | (8,999) | (316) | 87,750 |

| 비품 | 197,459 | 81,515 | - | (23,183) | 612 | 256,403 |

| 시설장치 | 268,264 | - | - | (11,642) | - | 256,622 |

| 연구용자산 | 60,984 | - | - | (5,384) | - | 55,600 |

| 사용권자산 | 1,794,928 | 26,162 | - | (100,719) | (88) | 1,720,283 |

| 합 계 | 2,418,700 | 107,677 | - | (149,927) | 208 | 2,376,658 |

| 전기: | ||||||

| 차량운반구 | 111,082 | - | - | (27,441) | 13,424 | 97,065 |

| 비품 | 178,847 | 107,991 | (6,138) | (84,516) | 1,275 | 197,459 |

| 시설장치 | 77,143 | 279,420 | - | (88,299) | - | 268,264 |

| 연구용자산 | 43,068 | 38,880 | - | (20,964) | - | 60,984 |

| 사용권자산 | 445,138 | 1,992,183 | - | (650,155) | 7,762 | 1,794,928 |

| 합 계 | 855,278 | 2,418,474 | (6,138) | (871,375) | 22,461 | 2,418,700 |

13. 무형자산

(1) 당분기말 및 전기말 현재 무형자산의 내역은 다음과 같습니다.

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||||

| 취득원가 | 상각누계액 | 장부금액 | 취득원가 | 상각누계액 | 장부금액 | |

| 특허권 | 109,100 | (68,579) | 40,521 | 109,100 | (65,054) | 44,046 |

| 상표권 | 5,080 | (2,239) | 2,841 | 5,080 | (1,985) | 3,095 |

| 소프트웨어 | 37,849 | (31,837) | 6,012 | 37,849 | (30,757) | 7,092 |

| 전용실시권 | 20,000 | (1,667) | 18,333 | 20,000 | (667) | 19,333 |

| 고객관계 | 2,991,051 | (49,851) | 2,941,200 | - | - | - |

| 개발중인무형자산 | 107,650 | - | 107,650 | 101,619 | - | 101,619 |

| 합 계 | 3,270,730 | (154,173) | 3,116,557 | 273,648 | (98,463) | 175,185 |

(2) 당분기와 전기 중 무형자산의 변동은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 기 초 | 취 득 | 대 체(주1) | 상 각 | 기 말 |

| 당분기: | |||||

| 특허권 | 44,046 | - | - | (3,525) | 40,521 |

| 상표권 | 3,095 | - | - | (254) | 2,841 |

| 소프트웨어 | 7,092 | - | - | (1,080) | 6,012 |

| 전용실시권 | 19,333 | - | - | (1,000) | 18,333 |

| 고객관계 | - | 2,991,051 | - | (49,851) | 2,941,200 |

| 개발중인무형자산 | 101,619 | 6,031 | - | - | 107,650 |

| 합 계 | 175,185 | 2,997,082 | - | (55,710) | 3,116,557 |

| 전기: | |||||

| 특허권 | 28,956 | 5,074 | 22,189 | (12,173) | 44,046 |

| 상표권 | 4,111 | - | - | (1,016) | 3,095 |

| 소프트웨어 | 12,540 | - | - | (5,448) | 7,092 |

| 전용실시권 | - | 20,000 | - | (667) | 19,333 |

| 개발중인무형자산 | 93,259 | 40,166 | (31,806) | - | 101,619 |

| 합 계 | 138,866 | 65,240 | (9,617) | (19,304) | 175,185 |

| (주1) | 연결회사는 특허권에 대한 선급금을 개발중인 무형자산으로 계상하고 있으며, 전기 중 대체금액의 변동은 특허권 등록 등으로 인한 변동금액입니다. |

14. 기타금융자산

당분기말 및 전기말 현재 기타금융자산의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 기타유동금융자산: | ||

| 임차보증금 | 33,060 | 31,885 |

| 현재가치할인차금 | - | (229) |

| 소 계 | 33,060 | 31,656 |

| 기타비유동금융자산: | ||

| 임차보증금 | 203,105 | 208,500 |

| 현재가치할인차금 | (31,826) | (33,232) |

| 기타보증금 | 9,944 | 9,874 |

| 현재가치할인차금 | (871) | (935) |

| 소 계 | 180,352 | 184,207 |

| 합 계 | 213,412 | 215,863 |

15. 매입채무및기타채무

당분기말 및 전기말 현재 매입채무및기타채무의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 미지급금 | 430,373 | 231,132 |

| 미지급비용 | 702,305 | 757,528 |

| 합 계 | 1,132,678 | 988,660 |

16. 정부보조금

연결회사가 당분기 중 수행완료하였거나, 보고기간말 현재 수행 중인 연구과제의 내역은 다음과 같습니다.

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 내 역 | ||

| 사업명 | (7-2) 혁신실증디지털헬스케어기술실 | 중소기업기술혁신개발사업(시장확대형) | 혁신형 의료기기업 기술상용화 지원 사업 |

| 과제명 | 흉부CT에서 우연한 관상동맥석회화 보고의 유효성을 확인하기 위한다기관 실증 연구 | 흉부 및 복부 CT에서 주요 척추질환 검출 인공지능 개발 | 흉부 CT 영상에서 심폐질환의 인공지능기반 진단보조 소프트웨어 의료기기의 안정성과 유효성 검증을 위한 임상시험 수행과 미국FDA 인증획득 |

| 총과제 수행기간 | 2023.07.01 ~2025.12.31 | 2023.07.01 ~2026.06.30 | 2022.04.01 ~2024.12.31 |

| 전문기관 | 한국보건산업진흥원 | 중소기업기술정보진흥원 | 한국보건산업진흥원 |

| 총사업비(현금) | 441,425 | 793,500 | 1,620,447 |

| 정부출연금 | 420,425 | 765,000 | 1,568,747 |

| 민간부담금 | 21,000 | 28,500 | 51,700 |

| 연구비 집행액 | 289,083 | 369,498 | 1,620,447 |

| 미집행액 | 152,342 | 424,002 | - |

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 내 역 | ||

| 사업명 | 보건의료 빅데이터 큐레이션 기술개발 사업 | 보건의료 빅데이터 큐레이션 기술개발 사업 | 보건의료 빅데이터 큐레이션 기술개발 사업 |

| 과제명 | 감염성 폐질환 및 종양 유사 뇌질환 환자의 의료 영상과 전자의무기록의 이종의료 빅데이터 레이블링 및 스마트 큐레이션 기술 개발 | 폐암으로 진단된 환자의 이료 영상과 전자의무기록의 이종의료 빅데이터 레이블링 및 스마트 큐레이션기술개발 | 이종 빅데이터 스마트 레이블링과 큐레이션 SW 및 오픈 플랫폼 지원 |

| 총과제 수행기간 | 2025.01.01 ~ 2026.12.31 | 2025.01.01 ~ 2026.12.31 | 2025.01.01 ~ 2026.12.31 |

| 전문기관 | 서울아산병원 | 분당서울대학교병원 | 울산대학교 산학협력단 |

| 총사업비(현금) | 40,000 | 40,000 | 100,000 |

| 정부출연금 | 40,000 | 40,000 | 100,000 |

| 민간부담금 | - | - | - |

| 연구비 집행액 | - | - | - |

| 미집행액 | 40,000 | 40,000 | 100,000 |

17. 리스

(1) 당분기말 및 전기말 현재 리스와 관련하여 연결재무상태표에 인식된 금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 사용권자산(주1): | ||

| 건물 | 1,690,782 | 1,763,157 |

| 차량운반구 | 29,501 | 31,771 |

| 합 계 | 1,720,283 | 1,794,928 |

| 리스부채: | ||

| 유동 | 411,567 | 400,292 |

| 비유동 | 1,284,671 | 1,354,407 |

| 합 계 | 1,696,238 | 1,754,699 |

| (주1) | 연결재무상태표상 유형자산에 포함되어 있습니다. |

(2) 당분기와 전기 중 리스와 관련하여 손익으로 인식된 금액은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 사용권자산의 감가상각비: | ||

| 건물 | 98,450 | 644,958 |

| 차량운반구 | 2,269 | 5,197 |

| 소 계 | 100,719 | 650,155 |

| 리스부채에 대한 이자비용(주1) | 32,558 | 94,725 |

| 소액리스 | 4,686 | 21,152 |

| 단기리스 | 2,250 | 7,770 |

| 소 계 | 39,494 | 123,647 |

| 합 계 | 140,213 | 773,802 |

| (주1) | 연결포괄손익계산서상 금융비용에 포함되어 있습니다. |

(3) 당분기와 전기 중 리스로 인한 현금유출액은 다음과 같습니다

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 리스부채에서 발생한 현금유출 | 118,023 | 683,298 |

| 소액리스 및 단기리스 비용 | 6,936 | 28,922 |

| 합 계 | 124,959 | 712,220 |

18. 전환사채

(1) 당분기와 전기 중 전환사채의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초 | 10,876,289 | 1,125,395 |

| 발행 | - | 9,598,827 |

| 이자비용 | 424,249 | 1,305,222 |

| 전환 | - | (1,153,155) |

| 기말 | 11,300,538 | 10,876,289 |

| 연결재무상태표: | ||

| 전환사채 | 18,000,000 | 18,000,000 |

| 전환권조정 | (10,599,214) | (11,023,463) |

| 상환할증금 | 3,899,752 | 3,899,752 |

| 합 계 | 11,300,538 | 10,876,289 |

(2) 당분기말 현재 전환사채의 발행내역은 다음과 같습니다.

| 구 분 | 내 용 |

|---|---|

| 사채의 종류 | 제2회 무기명식 이권부 무보증 사모 전환사채 |

| 사채의 액면금액 | 18,000,000,000원 |

| 발행일 | 2024년 4월 4일 |

| 만기일 | 2029년 4월 4일 |

| 표면이자율 | 0.00% |

| 만기보장수익률 | 4.00% |

| 전환청구기간 | 2025년 4월 4일 ~ 2029년 3월 4일 |

| 전환가격 | 16,672원 |

| 전환가액 조정에 관한사항(주1) | 시가를 하회하는 유상증자, 주식배당, 준비금의 자본전입으로써의 주식발행, 전환사채,신주인수권부사채를 발행하는 경우와 합병, 자본의 감소, 주식분할 및 병합시 사채권자가 가질수 있었던 동일한 효과가 날 수 있도록 조정한다. |

| 투자자의 조기상환청구권(풋옵션) | 사채의 발행일로부터 2년이 경과한 날부터 이후 매 3개월에 해당하는날에 본 사채의 원금에 해당하는 금액의 전부 또는 일부에 대하여 조기상환을 청구 할 수 있다. |

| 발행자의 매도청구권(콜옵션) | 회사 또는 회사가 지정한 제3자는 본건 전환사채의 발행일로부터 1년이 되는 날부터 2년이 경과하는 날까지 매 3개월에 해당되는 날에, 본건 전환사채의 권면총액의 12% 이하에 해당하는 범위 내에서, 인수인으로부터 인수인 소유의 전환사채를 매수할 수 있다. 매매대금: 매매가액은 발행일로부터 매매대금 지급일 전일까지 연복리 6.0%의 이율을 적용하여 계산한 금액 |

| 교부할 주식의 종류 | 기명식 보통주식 |

| 미전환사채금액 | 18,000,000,000원 |

| 전환가능주식수 | 1,079,654주 |

| (주1) | 연결회사는 금융감독원 질의회신 "회제이-00094"에 의거하여 전환권을 자본으로 인식하였으며, 동 회계처리는 "주식회사 등의 외부감사에 관한 법률" 제 5조 제1항 제1호의 한국채택국제회계기준에 한하여 효력이 있습니다. |

(3) 당분기말 현재 기타자본항목으로 인식된 전환권대가는 3,243,892천원(법인세 차감 후)입니다.

(4) 보고기간말 현재 전환사채와 관련된 파생상품자산과 부채의 변동내역은 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 내 역 | 기 초 | 발 행 | 평 가 | 기 말 |

| 당분기말: | |||||

| 파생상품자산 | 제2회 무보증사모전환사채 | 8,146 | - | - | 8,146 |

| 파생상품부채 | 제2회 무보증사모전환사채 | 5,467,324 | - | - | 5,467,324 |

| 전기말: | |||||

| 파생상품자산 | 제2회 무보증사모전환사채 | - | 384,289 | (376,143) | 8,146 |

| 파생상품부채 | 제2회 무보증사모전환사채 | - | 5,155,137 | 312,187 | 5,467,324 |

19. 기타부채

당분기말 및 전기말 현재 기타부채의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 기타유동부채: | ||

| 선수금 | 8,398 | 4,068 |

| 예수금 | 156,752 | 215,439 |

| 부가세예수금 | 60,553 | - |

| 소 계 | 225,703 | 219,507 |

| 계약부채: | ||

| 유동 | 963,966 | 959,862 |

| 비유동 | 515,044 | 570,215 |

| 소 계 | 1,479,010 | 1,530,077 |

| 합 계 | 1,704,713 | 1,749,584 |

20. 복구충당부채

연결회사는 원상복구의무가 존재하는 사무실 임차와 관련하여 복구충당부채를 설정하였습니다. 당분기와 전기 중 복구충당부채의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초금액 | 164,221 | 76,930 |

| 복구충당부채 인식 | - | 81,252 |

| 이자비용 | 1,519 | 6,039 |

| 복구충당부채 환입 | (19,578) | - |

| 기타(주1) | (46,000) | - |

| 기말금액 | 100,162 | 164,221 |

| 연결재무상태표: | ||

| 유동 | 15,900 | 81,478 |

| 비유동 | 84,262 | 82,743 |

| 합 계 | 100,162 | 164,221 |

| (주1) | 지배기업과 임대인 간의 합의에 따라 부동산 원상복구 의무 이행 대금으로서 임차보증금과 상계한 금액입니다. |

21. 퇴직급여

연결회사는 자격을 갖춘 모든 종업원들을 위해 확정기여형퇴직급여제도를 운영하고 있습니다. 사외적립자산은 수탁자의 관리하에서 기금형태로 연결회사의 자산들로부터 독립적으로 운용되고 있습니다. 종업원들이 확정기여형의 가득조건을 충족하기 전에 퇴사하는 경우에 연결회사가 지불해야 할 기여금은 상실되는 기여금만큼 감소하게 됩니다.

연결회사의 연결포괄손익계산서에 인식된 퇴직급여는 퇴직급여제도에서 규정하고 있는 비율에 따라 연결회사가 퇴직급여제도에 납입할 기여금을 나타내고 있습니다.

당분기 및 전분기 중 발생한 퇴직급여의 내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 연결포괄손익계산서상 영업비용: | ||

| 퇴직급여 | 164,977 | 95,740 |

| 경상연구개발비 | - | 46,446 |

| 합 계 | 164,977 | 142,186 |

| 퇴직급여제도 납입액 | (636) | (1,964) |

| 미지급 기여금 | 164,341 | 140,222 |

22. 자본금과 잉여금

(1) 당분기말 및 전기말 현재 연결회사의 보통주자본금 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 수권주식수 | 100,000,000주 | 100,000,000주 |

| 주당액면금액 | 500원 | 500원 |

| 발행주식수: | ||

| 보통주 | 12,841,064주 | 12,832,064주 |

| 전환우선주 | 429,293주 | - |

| 합 계 | 13,270,357주 | 12,832,064주 |

| 자본금: | ||

| 보통주자본금 | 6,420,532 | 6,416,032 |

| 전환우선주자본금 | 214,647 | - |

| 합 계 | 6,635,179 | 6,416,032 |

(2) 당분기와 전기 중 보통주 발행주식수의 변동은 다음과 같습니다.

| (단위: 주) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초 발행주식수 | 12,832,064 | 12,373,859 |

| 주식매수선택권 행사 | 9,000 | 185,752 |

| 전환우선주 발행 | 429,293 | - |

| 전환사채 전환권 행사 | - | 272,453 |

| 기말 발행주식수 | 13,270,357 | 12,832,064 |

| 자기주식수 | (359) | (359) |

| 기말 유통보통주식수 | 13,269,998 | 12,831,705 |

(3) 당분기말 및 전기말 현재 자본잉여금의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 보통주 주식발행초과금 | 51,948,325 | 51,907,820 |

| 전환우선주 주식발행초과금 | 3,185,354 | - |

| 합 계 | 55,133,679 | 51,907,820 |

23. 기타자본항목 및 기타포괄손익

(1) 당분기말 및 전기말 현재 기타자본항목의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 자기주식 | (12,597) | (12,597) |

| 자기주식처분손실 | (16,184) | (16,184) |

| 주식선택권 | 1,696,869 | 1,481,879 |

| 전환권대가 | 3,243,892 | 3,243,892 |

| 합 계 | 4,911,980 | 4,696,990 |

(2) 당분기말 및 전기말 현재 기타포괄손익의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기말 | 전기말 |

| 기타포괄손익-공정가치측정금융자산평가손익 | (7,500) | (7,500) |

| 지분법자본변동 | 17,620 | 17,269 |

| 해외사업환산손익 | 344,005 | 259,846 |

| 합 계 | 354,125 | 269,615 |

(3) 연결회사는 설립, 경영 및 기술혁신 등에 기여하였거나 기여할 능력을 갖춘 임직원을 대상으로 주주총회결의를 거쳐 주식선택권을 부여하였으며, 그 주요 내역은 다음과 같습니다.

| 구 분 | 1차 종업원 주식선택권 | 2차 종업원 주식매수선택권 | 4차 종업원 주식매수선택권 |

|---|---|---|---|

| 종류 | 기명식 보통주식 | 기명식 보통주식 | 기명식 보통주식 |

| 부여주식수(주1) | 300,000주 | 300,000주 | 259,500주 |

| 액면금액 | 500원 | 500원 | 500원 |

| 부여일자 | 2017년 3월 30일 | 2019년 10월 29일 | 2020년 9월 10일 |

| 가득일자 | 2020년 3월 29일 | 2022년 10월 28일 | 2022년 9월 9일 |

| 가득조건 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 |

| 행사가격(주2) | 833원 | 2,500원 | 4,767원 |

| 행사기간(시작일) | 2020년 3월 30일 | 2022년 10월 29일 | 2022년 9월 10일 |

| 행사기간(종료일) | 2027년 3월 29일 | 2029년 10월 28일 | 2029년 9월 9일 |

| 구 분 | 5차 종업원 주식선택권 | 6차 종업원 주식매수선택권 | 7차 종업원 주식매수선택권 |

|---|---|---|---|

| 종류 | 기명식 보통주식 | 기명식 보통주식 | 기명식 보통주식 |

| 부여주식수(주1) | 109,200주 | 114,000주 | 111,300주 |

| 액면금액 | 500원 | 500원 | 500원 |

| 부여일자 | 2021년 3월 31일 | 2021년 10월 8일 | 2021년 12월 28일 |

| 가득일자 | 2023년 3월 30일 | 2023년 10월 7일 | 2023년 12월 27일 |

| 가득조건 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 |

| 행사가격(주2) | 5,581원 | 8,598원 | 9,947원 |

| 행사기간(시작일) | 2023년 3월 31일 | 2023년 10월 8일 | 2023년 12월 28일 |

| 행사기간(종료일) | 2030년 3월 30일 | 2030년 10월 7일 | 2030년 12월 27일 |

| 구 분 | 8차 종업원 주식선택권 | 9차 종업원 주식매수선택권 | 10차 종업원 주식매수선택권 | 11차 종업원 주식매수선택권 |

|---|---|---|---|---|

| 종류 | 기명식 보통주식 | 기명식 보통주식 | 기명식 보통주식 | 기명식 보통주식 |

| 부여주식수 | 319,000주 | 86,380주 | 47,000주 | 33,523주 |

| 액면금액 | 500원 | 500원 | 500원 | 500원 |

| 부여일자 | 2023년 10월 17일 | 2024년 3월 29일 | 2024년 8월 27일 | 2025년 2월 27일 |

| 가득일자 | 2025년 10월 16일 | 2026년 3월 28일 | 2026년 8월 26일 | 2027년 2월 26일 |

| 가득조건 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 | 구성원이 부여일부터 가득일까지 재임, 재직하는 경우 |

| 행사가격 | 25,855원 | 17,008원 | 10,000원 | 10,000원 |

| 행사기간(시작일) | 2025년 10월 17일 | 2026년 3월 29일 | 2026년 8월 27일 | 2027년 2월 27일 |

| 행사기간(종료일) | 2029년 10월 16일 | 2031년 3월 28일 | 2031년 8월 26일 | 2032년 2월 26일 |

| (주1) | 1~7차 주식선택권의 부여주식수는 무승증자로 인하여 조정된 주식수를 표시하고 있습니다. |

| (주2) | 1~7차 주식선택권의 행사가격은 무상증자로 인하여 조정된 행사가격을 표시하고 있습니다. |

(4) 연결회사는 이항모형에 의한 공정가치 접근법을 적용하여 보상원가를 산정하였으며, 공정가치 산정에 사용된 방법과 가정은 다음과 같습니다.

| 구 분 | 보통주 공정가치 |

행사가격(주1) | 보통주 공정가치 변동성 |

무위험수익률 | 주식선택권 공정가치 |

|---|---|---|---|---|---|

| 1차 주식선택권 | 5,618원/주 | 833원 | 27.90% | 1.91% | 3,296원/주 |

| 2차 주식선택권 | 16,417원/주 | 2,500원 | 27.79% | 1.54% | 9,113원/주 |

| 4차 주식선택권 | 14,188원/주 | 4,767원 | 49.49% | 0.91% | 2,761원/주 |

| 5차 주식선택권 | 17,026원/주 | 5,581원 | 35.67% | 1.12% | 7,231원/주 |

| 6차 주식선택권 | 18,032원/주 | 8,598원 | 30.47% | 2.29% | 5,222원/주 |

| 7차 주식선택권 | 19,628원/주 | 9,947원 | 33.52% | 2.17% | 6,373원/주 |

| 8차 주식선택권 | 16,450원/주 | 25,855원 | 33.34% | 4.14% | 4,099원/주 |

| 9차 주식선택권 | 16,100원/주 | 17,008원 | 36.36% | 3.36% | 6,880원/주 |

| 10차 주식선택권 | 8,650원/주 | 10,000원 | 52.38% | 3.01% | 4,569원/주 |

| 11차 주식선택권 | 9,350원/주 | 10,000원 | 46.82% | 2.76% | 4,659원/주 |

| (주1) | 1~7차 주식선택권의 행사가격은 무상증자로 인하여 조정된 행사가격을 표시하고 있습니다. |

(5) 당분기와 전기 중 미행사 주식선택권의 변동내역은 다음과 같습니다.

| (단위: 주) | |||||

|---|---|---|---|---|---|

| 구 분 | 기 초 | 부 여 | 소 멸 | 행 사 | 기 말 |

| 당분기: | |||||

| 1차 주식선택권 | 34,238 | - | - | - | 34,238 |

| 2차 주식선택권 | 56,600 | - | - | (9,000) | 47,600 |

| 4차 주식선택권 | 13,750 | - | - | - | 13,750 |

| 5차 주식선택권 | 69,500 | - | - | - | 69,500 |

| 6차 주식선택권 | 18,000 | - | - | - | 18,000 |

| 7차 주식선택권 | 37,400 | - | - | - | 37,400 |

| 8차 주식선택권 | 290,000 | - | (3,000) | - | 287,000 |

| 9차 주식선택권 | 86,380 | - | - | - | 86,380 |

| 10차 주식선택권 | 47,000 | - | - | - | 47,000 |

| 11차 주식선택권 | - | 33,523 | - | - | 33,523 |

| 합 계 | 652,868 | 33,523 | (3,000) | (9,000) | 674,391 |

| 전기: | |||||

| 1차 주식선택권 | 86,288 | - | - | (52,050) | 34,238 |

| 2차 주식선택권 | 107,500 | - | - | (50,900) | 56,600 |

| 4차 주식선택권 | 64,250 | - | (15,000) | (35,500) | 13,750 |

| 5차 주식선택권 | 74,402 | - | - | (4,902) | 69,500 |

| 6차 주식선택권 | 30,000 | - | - | (12,000) | 18,000 |

| 7차 주식선택권 | 67,800 | - | - | (30,400) | 37,400 |

| 8차 주식선택권 | 309,000 | - | (19,000) | - | 290,000 |

| 9차 주식선택권 | - | 86,380 | - | - | 86,380 |

| 10차 주식선택권 | - | 47,000 | - | - | 47,000 |

| 합 계 | 739,240 | 133,380 | (34,000) | (185,752) | 652,868 |

(6) 당분기와 전기 중 주식선택권의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 기 초 | 증 가 | 감 소 | 기 말 |

| 당분기: | ||||

| 1차 주식선택권 | 37,616 | - | - | 37,616 |

| 2차 주식선택권 | 171,932 | - | (27,339) | 144,593 |

| 4차 주식선택권 | 12,654 | - | - | 12,654 |

| 5차 주식선택권 | 167,519 | - | - | 167,519 |

| 6차 주식선택권 | 31,332 | - | - | 31,332 |

| 7차 주식선택권 | 79,450 | - | - | 79,450 |

| 8차 주식선택권 | 729,679 | 141,946 | - | 871,625 |

| 9차 주식선택권 | 217,884 | 70,540 | - | 288,424 |

| 10차 주식선택권 | 33,813 | 23,962 | - | 57,775 |

| 11차 주식선택권 | - | 5,881 | - | 5,881 |

| 합 계 | 1,481,879 | 242,329 | (27,339) | 1,696,869 |

| 전기: | ||||

| 1차 주식선택권 | 94,802 | - | (57,186) | 37,616 |

| 2차 주식선택권 | 326,549 | - | (154,617) | 171,932 |

| 4차 주식선택권 | 59,131 | - | (46,477) | 12,654 |

| 5차 주식선택권 | 179,334 | - | (11,815) | 167,519 |

| 6차 주식선택권 | 52,220 | - | (20,888) | 31,332 |

| 7차 주식선택권 | 144,030 | - | (64,580) | 79,450 |

| 8차 주식선택권 | 129,995 | 599,684 | - | 729,679 |

| 9차 주식선택권 | - | 217,884 | - | 217,884 |

| 10차 주식선택권 | - | 33,813 | - | 33,813 |

| 합 계 | 986,061 | 851,381 | (355,563) | 1,481,879 |

24. 결손금과 배당금

당분기와 전기 중 결손금의 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전기 |

| 기초 결손금 | 59,626,387 | 45,488,485 |

| 지배기업소유주지분순손실 | 3,950,310 | 14,137,902 |

| 기말 결손금 | 63,576,697 | 59,626,387 |

25. 고객과의 계약에서 생기는 수익

(1) 당분기와 전분기 중 고객과의 계약에서 생기는 수익은 다음과 같이 구분됩니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 주요계약: | ||

| 라이선스판매수익 | 764,253 | 603,450 |

| 용역수익 | 108,561 | 106,136 |

| 기타수익 | 1,051 | 3,083 |

| 합 계 | 873,865 | 712,669 |

| 수익인식시기: | ||

| 한 시점에 인식 | 447,781 | 385,077 |

| 기간에 걸쳐 인식 | 426,084 | 327,592 |

| 합 계 | 873,865 | 712,669 |

(2) 당분기말 및 전기말 현재 고객과의 계약에서 발생하는 매출채권, 계약자산과 계약부채는 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당분기말 | 전기말 | ||

| 유동 | 비유동 | 유동 | 비유동 | |

| 매출채권(주1) | 1,249,934 | 31,950 | 1,035,479 | 40,560 |

| 계약자산(주2) | 85,337 | - | 91,922 | - |

| 계약부채(주3) | 963,966 | 515,044 | 959,862 | 570,215 |

| (주1) | 연결재무상태표상 매출채권및기타채권에 포함되어 있습니다. |

| (주2) | 라이선스판매수익과 관련하여 보고기간말 현재 미청구한 금액으로 구성되어 있으며, 연결회사가 청구서를 발행할 때 매출채권으로 대체됩니다. |

| (주3) | 용역수익 및 라이선스판매와 관련하여 고객으로부터 선수취한 금액 중 보고기간말 현재 미완료 및 기간 미경과 금액으로 구성되어 있습니다. |

26. 성격별 비용

당분기와 전분기 중 비용의 성격별 분류는 다음과 같이 구분됩니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 재고자산변동 | 49,503 | 112,170 |

| 종업원급여 | 1,888,887 | 1,617,396 |

| 주식보상비용 | 242,330 | 139,307 |

| 복리후생비 | 385,103 | 208,246 |

| 여비교통비 | 152,678 | 136,785 |

| 세금과공과금 | 30,785 | 90,621 |

| 감가상각비 | 149,927 | 162,607 |

| 지급임차료 | 6,936 | 299 |

| 보험료 | 42,266 | 123,084 |

| 경상연구개발비(주1) | 599,860 | 604,208 |

| 지급수수료 | 640,906 | 573,538 |

| 광고선전비 | 216,329 | 224,716 |

| 대손상각비 | 28,173 | 22,805 |

| 건물관리비 | 7,981 | 4,050 |

| 무형자산상각비 | 55,710 | 4,161 |

| 기타 | 75,742 | 96,123 |

| 합 계 | 4,573,116 | 4,120,116 |

| (주1) | 전분기 중 발생한 경상연구개발비에는 주식보상비용 15,808천원 및 퇴직급여 46,446천원이 포함되어 있습니다. |

27. 금융수익 및 금융비용

당분기와 전기 중 금융수익 및 금융비용의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 금융수익: | ||

| 이자수익 | 154,106 | 307,621 |

| 당기손익-공정가치측정금융자산평가이익 | 84,581 | 35,240 |

| 외환차익 | 5,047 | 2,775 |

| 외화환산이익 | 19,934 | 17,328 |

| 금융수익 합계 | 263,668 | 362,964 |

| 금융비용: | ||

| 이자비용 | 458,369 | 39,550 |

| 당기손익-공정가치측정금융자산평가손실 | 3,361 | - |

| 외환차손 | 29,123 | 574 |

| 외화환산손실 | 1,252 | - |

| 금융비용 합계 | 492,105 | 40,124 |

28. 기타수익 및 기타비용

당분기와 전분기 중 기타수익 및 기타비용의 구성내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당분기 | 전분기 |

| 기타수익: | ||

| 잡이익 | 14,539 | 5,781 |

| 복구충당부채환입 | 19,578 | - |

| 기타수익 합계 | 34,117 | 5,781 |

| 기타비용: | ||

| 잡손실 | 74,343 | 5,314 |

29. 법인세비용(수익)

법인세비용은 전체 회계연도에 대해서 예상되는 최선의 가중평균연간법인세율의 추정에 기초하여 인식하였습니다. 중간연결재무제표의 유효법인세율은 경영진이 예상하는 연간연결재무제표에 대한 유효법인세율과 다를 수 있습니다.

30. 주당손실

(1) 당분기와 전분기의 기본주당손실의 내역은 다음과 같습니다.