|

|

대표이사 등의 확인서 |

분 기 보 고 서

(제 25 기)

| 사업연도 | 2025년 01월 01일 | 부터 |

| 2025년 03월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 05 월 13 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 하이즈항공주식회사 |

| 대 표 이 사 : | 하상헌 |

| 본 점 소 재 지 : | 경남 사천시 사남면 공단5로 24 |

| (전 화) 055-850-8800 |

|

| (홈페이지) http://www.hizeaero.com |

|

| 작 성 책 임 자 : | (직 책) 경영본부장 (성 명) 김병부 |

| (전 화) 055-850-8800 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | - | 3 | 1 |

| 합계 | 3 | - | - | 3 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(주1) '주요 종속회사수'의 기준은 기업공시서식 작성기준 제3-1-1조 작성지침 라목에 따라,

(1) 최근 사업연도말 자산총액이 지배회사 자산총액의 10% 이상인 종속회사

(2) 최근 사업연도말 자산총액이 750억원 이상인 종속회사에만 해당됨.

(주2) '기말' 연결대상 종속회사 3개사는 (주)가온아이앤티, 하이즈복합재산업(주), HIZE USA INC.입니다.

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '하이즈항공 주식회사'라고 표기합니다.

영문으로는 'HIZEAERO CO., Ltd.(약호 HIZEAERO)'로 표기합니다.

3. 설립일자

당사는 항공기 및 항공기 관련 부품의 조립 및 판매를 사업목적으로 2001년 11월 16일에 서울에서 설립되었으며, 2007년 6월 4일에 경남 사천으로 이전하였습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본사주소 | 경상남도 사천시 사남면 공단5로 24 |

| 전화번호 | 055-850-8800 |

| 홈페이지 | http://www.hizeaero.com |

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

6. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당사는 보고서 제출일 현재 해당사항이 없습니다.

7. 주요 사업의 내용 및 향후 추진하려는 신규사업

당사는 항공기 및 항공기 관련 부품의 조립 및 판매를 사업목적으로 하고 있으며, 당사 정관상 사업의 목적사항은 아래와 같습니다.

| 목적사업 | 비고 |

|---|---|

| 1. 항공기 및 항공기 관련 부품 제조업 | - |

| 2. 항공기 관련 기술용역 서비스업 | - |

| 3. 항공기 관련 정비 및 개조업 | - |

| 4. 항공기 관련 판매업 | - |

| 5. 항공기 관련 사업일체 | - |

| 6. 인공위성 및 인공위성 관련 부품 제조업 | - |

| 7. 유인, 무인 비행체 개발 및 제조업 | - |

| 8. 기타 기계부품 제조업 | - |

| 9. 부동산 매매 및 임대업 | - |

| 10. 체육 및 복지시설 설치 운영 | - |

| 11. 섬유 제품 제조 및 판매업 | - |

| 12. 국내외 항공 운송업 | - |

| 13. 철강재 및 비철금속 수출입업 | - |

| 14. 위 각호와 관련된 수출입, 무역업 | - |

| 15. 전 각호에 부대되는 일체의 사업 및 투자 | - |

8. 신용평가에 관한 사항

| 평가일 | 평가대상 증권 등 | 평가대상증권의 신용등급 | 평가회사(신용평가등급범위) |

|---|---|---|---|

| 2024.04.19 | 기업신용평가등급 | BB | 한국기업데이터(AAA~D) |

| 2024.05.02 | 기업신용평가등급 | BB | 나이스디앤비(AAA~D) |

(주1) 한국기업데이터 평가 유효기간 : 2024.04.19.~2025.04.18.

(주2) 나이스디앤비 평가 유효기간 : 2024.05.02.~2025.05.01.

9. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2015년 11월 25일 | 해당사항 없음 |

2. 회사의 연혁

1. 회사의 연혁

| 년 | 월 | 내용 |

|---|---|---|

| 2001 | 11 | 회사 설립 : 하이즈항공 주식회사 |

| 2005 | 03 | 유상증자 : 보통주 600,000주 (증자후 자본금 350백만원) |

| 2007 | 05 | 유상증자 : 보통주 1,300,000주 (증자후 자본금 1,000백만원) |

| 06 | 본점 이전 : 경상남도 사천시 사남면 공단5로 24 | |

| 07 | 유상증자 : 보통주 2,000,000주 (증자후 자본금 2,000백만원) | |

| 12 | 대표이사 변경 : 황외석 대표이사 → 하상헌 대표이사 | |

| 12 | 최대주주 변경 : 황외석 → 하상헌 | |

| 2008 | 02 | 제1공장(경남 사천 조립공장)준공 |

| 2010 | 09 | 유상증자 : 우선주 1,330,000주 (증자후 자본금 2,666백만원) |

| 2011 | 05 | 美보잉(Boeing)사 1차 협력업체 등록 |

| 2013 | 08 | 진주 지점 설치, 제2공장(진주) 준공 가공/치공구 사업부 이전 |

| 12 | 흥진항공 흡수합병 | |

| 2014 | 04 | 무상증자 : 보통주 6,000,000주 / 우선주 1,995,000주 (증자후 자본금 6,663백만원) |

| 11 | 제2공장(진주) 판금공장 준공 | |

| 12 | 주식매수선택권행사 : 보통주 600,000주(행사후 자본금 6,963백만원) | |

| 2015 | 04 | 제2공장(진주) 화공/쇼트피닝 공장 준공 |

| 05 | SAMC 737 MAX 수평미익 부품 계약체결 | |

| 05 | 전환권행사 : 우선주 3,325,000주 보통주 전환 | |

| 06 | BTC 737, 787 부품 계약체결 | |

| 10 | BTC 737, 787 수직미익 조립 및 주익 부품 계약체결 | |

| 11 | 코스닥시장 상장 - 유상증자 : 보통주 3,521,167 (증자후 자본금 8,723백만원) | |

| 2016 | 01 | SAMC&AVIC B737 부품공급계약 체결 (계약금 : ¥38,280,266) |

| 02 | 주식매수선택권행사 : 보통주 250,000주 (행사후 자본금 8,848백만원) | |

| 04 | BTC B787, B737 부품 계약체결 (계약금: $4,333,956) | |

| 12 | BTC B737 미익 부품공급계약 체결 (계약금: $4,086,028) | |

| 2017 | 03 | 제3공장(부산) 준공 |

| 03 | BTC B737, B777 부품 계약 체결 (계약금: $3,651,598) | |

| 06 | BTC B787 Vertical Fin Fairing 부품공급계약 체결 (계약금: $5,745,742) | |

| 07 | (주)가온아이앤티 유상증자 참여(지분율 65%) | |

| 09 | SAMC B737-MAX/ B737-NG 수평미익 부품공급계약 체결 (계약금 : $28,500,000) | |

| 12 | 제54회 무역의 날 "5백만불 수출의 탑" 수상 | |

| 12 | BTC와 전략적 동반자 관계 형성을 위한 업무협약(MOU) 체결 | |

| 2018 | 04 | 하이즈에셋(주) 출자 신규 설립(지분율 80.5%) |

| 06 | BTC B737, B787 부품 공급 계약 체결 (계약금: $74,000,000) | |

| 06 | 항공정비(MRO) 전문업체 한국항공서비스(KAEMS) 출자 | |

| 10 | KAI B787-10 Center Wing Box 계약 체결 (계약금: \16,071,908,190) | |

| 12 | 제55회 무역의 날 "천만불 수출의 탑" 수상 | |

| 2019 | 02 | 국내 최초 COMAC Supplier 등록 |

| 03 | 2018년 코스닥시장 공시 우수법인 선정 | |

| 12 | TBAL(TATA-BOEING) B737 부품 계약 체결 (계약금: $7,383,002) | |

| 2020 | 01 | ACM B787, B767 등 부품 조립 및 가공 납품 계약 체결 (계약금: $117,159,037) |

| 03 | BTC B787 부품 계약 체결 (계약금: $8,647,684) | |

| 05 | ACM B767, B777 등 부품 조립 및 가공 납품 계약 체결 (계약금: $36,325,329) | |

| 07 | ISO14001 환경경영시스템 인증 획득 | |

| 10 | 수소저장탱크 시제품 개발 | |

| 2021 | 03 | 수소탱크 제조 전문법인 (주)하이즈그린에너지 설립 |

| 04 | 전환사채(CB)발행: 타법인 증권취득 조달목적 12,000백만원 (신규 발행 주식수 : 2,251,407주) | |

| 04 | 교환사채(EB)발행: 운영자금 조달목적 3,835백만원 (교환대상 주식수 : 자기주식 600,163주) | |

| 07 | 탄소복합재 부품 전문기업 데크항공㈜ 인수 (인수금액: 3,000백만원 / 지분 100.0% 완전 자회사) | |

| 10 | 하이즈에셋자산운용㈜ 지분 전량(80.56%) 매각 (매각금액 : 4,814백만원) | |

| 11 | 종속회사 간 흡수협병 (당사 지분율 82.39%) - 존속회사 : 하이즈복합재산업(주), 소멸회사 : (주)하이즈그린에너지 - 합병 비율 : 1:1.3 |

|

| 2022 | 03 | Spirit(스피릿) B737, B767, B777 등 날개, 동체 부품 계약 체결 (계약금: $3,380,660,58) |

| 03 | Boeing 3개 사업부문(BCA, BDS, BGS) Tier1 지위 획득 | |

| 05 | 전환권청구 : 전환사채 1,004,394주 보통주 전환 (행사 후 자본금 9,350백만원) | |

| 2023 | 01 | HIZE USA INC. 신규설립(지분율 100%) |

| 2024 | 07 | ISO45001 안전보건경영시스템 인증 획득 |

(주1) BTC(Boeing Tiajin Composites)는 Boeing-China 합작 항공기 제조회사입니다.

(주2) SAMC(Shanghai Aircraft Manufacturing Corporation Ltd)는 중국 COMAC의 자회사입니다.

(주3) SMIC(Shinmaywa Industries)는 일본 항공기 제조 회사입니다.

(주4) ACM(Aerospace Composite Malaysia)는 말레이시아 항공기 제조 회사입니다.

(주5) MHI(Mitsubishi Heavy Industries, Ltd.)는 일본 미쓰비씨 중공업입니다.

(주6) KHI(Kawasaki Heavy Industries, Ltd.)는 일본 가와사키 중공업입니다.

(주7) KAI(Korea Aerospace Industries, Ltd.)는 대한민국 항공기 제조사 한국항공우주산업입니다.

(주8) KAL(KOREAN AIR LINES CO.,LTD.)은 대한민국 대한항공입니다.

(주9) TBAL(Tata Boeing Aerospace Limited)은 인도TATA그룹과 Boeing의 항공기 부품 합작 법인입니다.

(주10) Spirit(Spirit AeroSystems)은 미국 스피릿社의 Aerospace계열사로 항공기 부품 생산 법인입니다.

(주11) Boeing사는 사업 부문에 따라 BCA(Boeing Commercial Airplanes_상용기 부문), BGS(Boeing Global Services_애프터마켓 부문), BDS(Boeing Defense, Space & Security_방산우주부문) 총 3개 부문으로 나뉩니다.

(주12) 데크항공 주식회사는 2022년 1월 1일 부로 회사명을 하이즈복합재산업 주식회사로 변경하였습니다.

(주13) 해외시장 확장을 위해 2023년 1월 21일 HIZE USA INC.를 신규설립하였습니다.

2. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2024.03.28 | 정기주총 | 사내이사 이효래 | 감사 김태욱 | 사내이사 김광엽 사임 |

| 2023.03.23 | 정기주총 | - | 대표이사 하상헌 사외이사 김용성 |

- |

| 2022.03.24 | 정기주총 | - | 이사 김광엽 | - |

| 2021.03.24 | 정기주총 | - | 감사 김태욱 | - |

| 2020.03.24 | 정기주총 | 사외이사 김용성 | 대표이사 하상헌 | 사외이사 윤원석 사임 |

(주1) 2019년도 정기주주총회 이하 경영진 변동사항의 자세한 내용은 당사 주주총회결과공시로 갈음함.

3. 자본금 변동사항

1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 당분기말 (2025년 1분기말) |

제24기 (2024년말) |

제23기 (2023년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 18,700,561 | 18,700,561 | 18,700,561 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 9,350,280,500 | 9,350,280,500 | 9,350,280,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 9,350,280,500 | 9,350,280,500 | 9,350,280,500 |

4. 주식의 총수 등

1. 주식의 총수 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 10,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 18,700,561 | - | 18,700,561 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 18,700,561 | - | 18,700,561 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,700,561 | - | 18,700,561 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

5. 정관에 관한 사항

1. 정관의 최근 개정일

본 사업보고서에 첨부된 정관의 최근 개정일은 2022년 03월 24일이며, 정기주주총회 안건에 정관 변경 안건이 포함되어 있습니다.

2. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 항공기 및 항공기 관련 부품 제조업 | 영위 |

| 2 | 항공기 관련 기술용역 서비스업 | 영위 |

| 3 | 항공기 관련 정비 및 개조업 | 미영위 |

| 4 | 항공기 관련 판매업 | 영위 |

| 5 | 항공기 관련 사업일체 | 영위 |

| 6 | 인공위성 및 인공위성 관련 부품 제조업 | 영위 |

| 7 | 유인ㆍ무인 비행체 개발 및 제조업 | 영위 |

| 8 | 기타 기계부품 제조업 | 영위 |

| 9 | 부동산 매매 및 임대업 | 미영위 |

| 10 | 체육 및 복지시설 설치 운영 | 영위 |

| 11 | 섬유 제품 제조 및 판매업 | 영위 |

| 12 | 국내외 항공 운송업 | 미영위 |

| 13 | 철강재 및 비철금속 수출입업 | 미영위 |

| 14 | 위 각호와 관련된 수출입 무역업 | 영위 |

| 15 | 전 각호에 부대되는 일체의 사업 및 투자 | 영위 |

II. 사업의 내용

1. 사업의 개요

1. 사업부문의 구분

|

부문 |

사업의 성격 |

|---|---|

|

항공기 부품 조립 |

항공기 기체 및 부품 조립 생산 |

|

항공기 부품 가공 |

항공기 부품 판금, 표면처리, 열처리, 기계가공 생산 |

|

치공구 |

항공기 부품 생산용 Tool 설계 및 제작, 유지보수 |

| 기타 | 철강 수입 등 |

당사는 항공기 기체구조물(주익) 및 후방동체의 부품을 조립/가공을 전문으로 하는 항공기 종합 부품기업입니다. B787, B737, B767 등 Boeing 기종 부품을 주력으로 생산하고 있어 각 프로그램별 1차 공급자(Tier 1), 2차 공급자(Tier 2), 3차 공급자(Tier 3)의 형태로 부품을 생산 및 인도하고 있습니다.

대표 고객사로는 보잉(Boeing-BCA, BDS, BGS 모두 포함), ACM(Aerospace Composites Malaysia Sdn Bhd), 중국상용항공기공사 COMAC(Commercial Aircraft Corporation of China)과 BTC(Boeing Tianjin Composites) 등이 있으며 국내 고객사는 한국항공우주(KAI)와 대한항공(KAL) 등이 있습니다.

2. 주요 제품

|

|

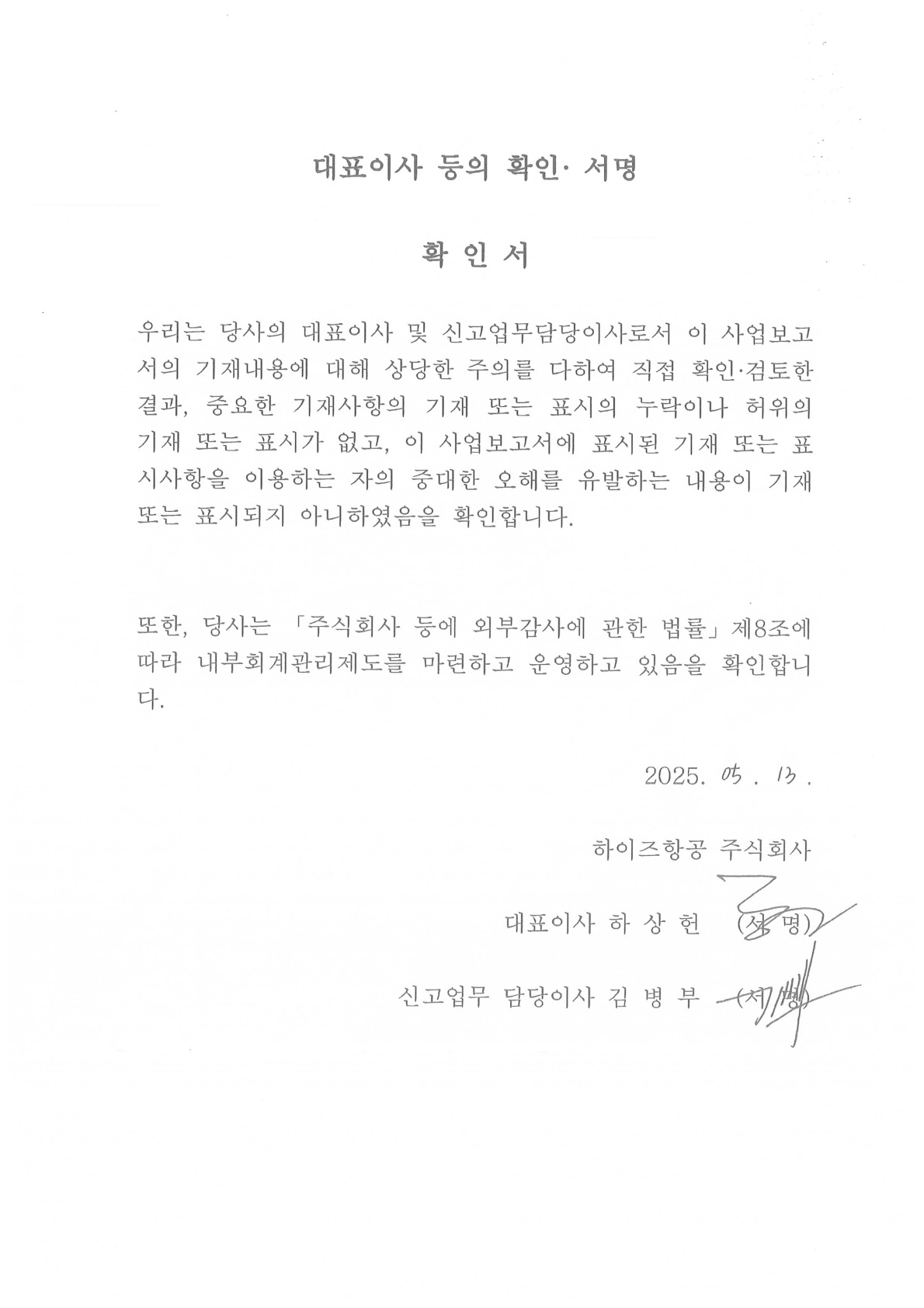

그림1. 하이즈항공 주요 생산품목 |

당사의 주력 생산 품목은 B787, B737, B767, B777 등의 부품으로 매출의 대부분이 보잉 기종에서 발생하고 있습니다.

대표적인 Sole source 부품은 B787 Section 11 center wing box, B737 Section 15 Fixed Trailing Edge, B767 후방동체 부품, B787 Section 48 PBH가 있고, B787 Section 15 Fixed Trailing Edge와 B737 Spar Chord 등은 Dual Source로 당사를 비롯한 두 기업만이 생산하고 있습니다. 현재 B787 주익 및 B737 꼬리날개의 추가 기계가공 부품을 Sole/Dual Source로 수주 후 개발 및 양산 진행 중에 있습니다.

3. 생산설비 및 기술

당사는 ONE STOP SERVICE 구축으로 기계가공, 판금성형, 표면처리, 조립 등의 공정을 일괄적으로 생산할 수 있는 생산 인프라를 갖추고 있습니다. 또한, 2021년도 7월 종속회사로 편입된 하이즈복합재산업(주)와의 업무 시너지로 탄소복합소재 원자재 가공 및 성형에서부터 제품 완성까지 가능해지면서 복합재 사용 비율이 높은 B787 Center Wing Box 및 Fixed Trailing Edge 등의 주요 생산품의 생산성이 크게 향상되었습니다. 나아가 우주항공, 인공위성 사업 등 다양한 사업에 두각을 나타내며 다각화를 이루고 있습니다.

한편, 부산공장에 위치한 당사 항공부설연구소는 항공사업 자체기술 개발 및 신규사업 기술개발을 담당하고 있습니다.

4. 매출에 관한 사항

2025년도 개별 재무제표 기준 1분기 실적은 매출 132억원, 영업이익 14억원입니다. 당사 매출은 크게 조립사업부와 부품사업부로 나누어지며, 이 중 조립사업부의 매출은 약 45억원, 부품사업부의 매출은 약 87억원입니다.

국내 주요 매출처는 한국항공우주(KAI)로 국내 제품 매출 중 약 82%를 차지하며, 대한항공(KAL)은 약 18%를 차지하고 있습니다.

해외 고객사 중 매출 비중이 높은 고객사는 SAMC(20%), ACM(19%), BTC(12%) 등이 있습니다.

2. 주요 제품 및 서비스

| (기준일: 2025.03.31) | (단위: 백만원 / %) |

| 구분 | 품목 | 매출액 (비율) |

제품 설명 |

|---|---|---|---|

| 조립 | B787 Sec.11 Center Wing Box | 1,644 (12.45%) |

항공기 연료 Tank에 장착되며, 총 5개의 Major, 68개의 Sub 조립체로 구성됨 |

| B787 Sec.15 Fixed Trailing Edge |

927 (7.02%) |

항공기 주익 구조물로서, 총 850개의 복합재 및 금속가공품 조립체로 구성됨 | |

| B767 Sec.48 AFT Body Tail cone | 687 (5.21%) |

민항기와 공중급유기로 분류, 후방동체로 50여개 이상의 부품으로 구성됨 | |

| B737 FTE Assembly | 457 (3.46%) |

항공기 주익 FTE(Fixed Trailing Edge)에 들어가는 부품으로 600여개의 조립체로 구성됨 | |

| 기타 | 789 (5.98%) |

- | |

| 부품 | B787 Ti Foil, Fesher Wing to Body FairingMetal, Wing Spar Rib Post 등 |

5,536 (41.93%) |

Ti Foil: 항공기 연료주입구 도어에 들어가는 티타늄소재의 부품으로 총4개의 부품으로 구성됨 Wing Spar Rib Post: 주익 장착 부품. ㄷ/ㄹ/T 자 형상으로 기계가공 및 Shot Peen 공정 등을 거침 Machined Lip: 주익 장착 부품으로 기계 가공, 판금 및 화공공정도 함께 수행함 |

| B737 MAX Chord | 1,502 (11.37%) |

737 후방 수평꼬리 날개에 장착되는 부품으로, 크기가 7.2m에 달함 | |

| B737 FTE Assembly | 993 (7.52%) |

항공기 주익 FTE(Fixed Trailing Edge)에 들어가는 부품으로 600여개의 조립체로 구성됨 | |

| B767, B787, A-10, T-50 등 | 668 (5.06%) |

국내사업(KAI/KAL 등) | |

| 합계 | 13,203 | - | |

(주1) 상기 내용은 당사 전체 매출 중 주요 제품에 대한 매출만을 기재하였으며, 자세한 품목 및 재료 관련 사항은 영업 기밀사항으로서 기재를 생략합니다.

3. 원재료 및 생산설비

1. 주요 원재료 등에 관한 사항

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원) |

| 품목 | 2025년 1분기 (제25기) |

2024년 (제24기) |

2023년 (제23기) |

|---|---|---|---|

| 제품 | 5,995,306 | 5,462,458 | 2,330,332 |

| 재공품 | 5,271,419 | 5,100,510 | 6,136,794 |

| 원재료 | 6,710,568 | 7,157,405 | 10,386,744 |

| 부재료 | 906,521 | 713,321 | 693,772 |

| 미착품 | 202,844 | 808,275 | 480,030 |

| 소계 | 19,086,658 | 19,241,969 | 20,027,672 |

| 평가충당금 | (3,846,611) | (3,846,611) | (3,722,791) |

| 합계 | 15,240,047 | 15,395,358 | 16,304,881 |

2. 사업부문별 원재료 매입 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원,$) |

| 품목 | 통화구분 | 2025년 1분기 (제25기) |

2024년 (제24기) |

2023년 (제23기) |

결제조건 |

|---|---|---|---|---|---|

| 치공구 | 원화(\) | 67,253 | 19,121 | 80,450 | NET 30, 신용장결제 외 |

| 외화(USD) | - | - | - | ||

| 기계 가공 |

원화(\) | 129,615 | 1,029,382 | 1,417,418 | NET 30, 신용장결제 외 |

| 외화(USD) | 1,703,919 | 6,588,984 | 8,565,440 | ||

| 조립 | 원화(\) | 1,372 | 229,580 | 277,028 | NET 30, 신용장결제 외 |

| 외화(USD) | 205,632 | 1,230,240 | 2,578,094 |

3. 생산 및 설비

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 사업부 | 제품명 | 구분 | 2025년 1분기 (제25기) |

2024년 (제24기) |

2023년 (제23기) |

|---|---|---|---|---|---|

| 부산 | B767 Tailcone | 생산능력 | 773 | 3,844 | 3,837 |

| 생산실적 | 687 | 3,091 | 3,841 | ||

| 가 동 률 | 88.87% | 80.41% | 100.10% | ||

| ACM 사업 | 생산능력 | 1,449 | 4,265 | 11,055 | |

| 생산실적 | 719 | 5,316 | 11,446 | ||

| 가 동 률 | 49.62% | 124.64% | 103.54% | ||

| 기타 | 생산능력 | 1,177 | 4,100 | 2,511 | |

| 생산실적 | 1,714 | 4,297 | 2,895 | ||

| 가 동 률 | 145.62% | 104.80% | 115.29% | ||

| 소계 | 생산능력 | 3,399 | 12,209 | 17,403 | |

| 생산실적 | 3,120 | 12,704 | 18,182 | ||

| 가 동 률 | 91.79% | 104.05% | 104.48% | ||

| 진주 | KAI 사업 | 생산능력 | 454 | 3,713 | 2,568 |

| 생산실적 | 618 | 2,830 | 2,436 | ||

| 가 동 률 | 136.12% | 76.22% | 94.86% | ||

| BTC 사업 | 생산능력 | 344 | 7,342 | 3,529 | |

| 생산실적 | 469 | 8,416 | 4,943 | ||

| 가 동 률 | 136.34% | 114.63% | 140.07% | ||

| ACM 사업 | 생산능력 | 1,952 | 1,987 | 4,806 | |

| 생산실적 | 1,014 | 2,384 | 4,927 | ||

| 가 동 률 | 51.95% | 119.98% | 102.52% | ||

| KAL 사업 | 생산능력 | 97 | 476 | 2426 | |

| 생산실적 | 32 | 401 | 552 | ||

| 가 동 률 | 32.99% | 84.24% | 22.75% | ||

| 기타 | 생산능력 | 3,474 | 17,198 | 15,840 | |

| 생산실적 | 5,130 | 17,593 | 15,354 | ||

| 가 동 률 | 147.67% | 102.30% | 96.93% | ||

| 소계 | 생산능력 | 6,320 | 30,716 | 29,168 | |

| 생산실적 | 7,263 | 31,624 | 28,212 | ||

| 가 동 률 | 114.92% | 102.96% | 96.72% | ||

| 사천 | B787 SEC.11 | 생산능력 | 1,143 | 5,718 | 4,489 |

| 생산실적 | 1,644 | 5,663 | 4,613 | ||

| 가 동 률 | 143.83% | 99.04% | 102.76% | ||

| B787 FTE | 생산능력 | 784 | 4,047 | 2,876 | |

| 생산실적 | 927 | 2794 | 2163 | ||

| 가 동 률 | 118.24% | 69.04% | 75.21% | ||

| B787 PBH | 생산능력 | 152 | 644 | 467 | |

| 생산실적 | 130 | 555 | 453 | ||

| 가 동 률 | 85.53% | 86.18% | 97.00% | ||

| 기타 | 생산능력 | 84 | 805 | 410 | |

| 생산실적 | 119 | 1302 | 316 | ||

| 가 동 률 | 141.67% | 161.74% | 77.07% | ||

| 소계 | 생산능력 | 2,164 | 11,215 | 8,242 | |

| 생산실적 | 2,820 | 10,314 | 7,545 | ||

| 가 동 률 | 130.31% | 91.97% | 91.54% | ||

| 합계 | 생산능력 | 11,883 | 54,140 | 54,812 | |

| 생산실적 | 13,203 | 54,642 | 53,939 | ||

| 가 동 률 | 111.11% | 100.93% | 98.41% | ||

(주1) 상기 가동률은 연간 사내 사업계획 대비 가동률을 기재하였습니다.

4. 매출 및 수주상황

1. 매출실적

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 매출유형 | 부문 | 당분기말 (2025년 1분기말) |

제24기 (2024년말) |

제23기 (2023년말) |

|

|---|---|---|---|---|---|

| 제품 | 조립사업부 | 수출 | 1,064 | 5,821 | 7,500 |

| 내수 | 3,440 | 13,405 | 11,386 | ||

| 소계 | 4,504 | 19,226 | 18,886 | ||

| 부품사업부 | 수출 | 8,031 | 31,861 | 31,583 | |

| 내수 | 668 | 3,554 | 3,471 | ||

| 소계 | 8,699 | 35,416 | 35,054 | ||

| 합계 | 수출 | 9,095 | 37,682 | 39,083 | |

| 내수 | 4,108 | 16,959 | 14,857 | ||

| 소계 | 13,203 | 54,642 | 53,940 | ||

2. 주요 매출처 등 현황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 매출처 |

당분기말 (2025년 1분기말) |

2024년 (제24기) |

2023년 (제23기) |

결제조건 | |

|---|---|---|---|---|---|

| 국내 | 한국항공 | 3,371 | 13,144 | 9,981 | 현금 |

| 대한항공 | 719 | 3,491 | 4,393 | 현금 | |

| 기타 | 18 | 324 | 484 | 현금 | |

| 수출 | ACM(주1) | 1,733 | 7,700 | 16,373 | 현금 |

| BTC(주2) | 1,056 | 11,013 | 6,637 | 현금 | |

| SAMC(주3) | 1,820 | 9,241 | 10845 | 현금 | |

| BOE(주4) | 119 | 1,119 | 688 | 현금 | |

| 기타 | 4,367 | 8,610 | 4,539 | 현금 | |

| 합계 | 13,203 | 54,642 | 53,940 | - | |

(주1) ACM(Aerospace Composite Malaysia)는 말레이시아 항공기 제조 회사입니다.

(주2) BTC(Boeing Tiajin Composites)는 Boeing-China 합작 항공기 제조 회사입니다.

(주3) SAMC(Shanghai Aircraft Manufacturing Corporation Ltd)는 중국 COMAC의 자회사입니다.

(주4) BOE(Boeing Commercial Airplanes)는 미국 항공기 제조 회사입니다.

3. 판매경로 및 판매방법

1) 판매조직

당사의 판매담당부문은 전문기술지식을 갖춘 인원들로 구성되어 있는 사업관리팀에서 영업 및 고객관리, 판매 업무를 담당하고 있습니다.

2) 판매경로

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원 / %) |

| 매출유형 | 고 객 사 | 구분 | 판매경로 | 판매 경로별 매출액 (비중) |

|---|---|---|---|---|

| 직판 | KAI, KAL 등 | 국내 | 생산 → 사업관리팀 → 고객사 | 4,108(31%) |

| 직판 | BOEING, BTC, SAMC, ACM 등 | 수출 | 생산 → 사업관리팀 → 고객사 | 9,095(69%) |

3) 판매전략

현재 당사의 항공기 제품 매출 중 내수 매출은 31%, 수출 비중은 69%입니다. 향후 수출 비중의 증대와 매출처 다변화가 중장기 핵심 전략과제입니다. 이에 사업관리팀의 체계적인 운영을 통해 보다 적극적으로 해외시장을 개척하고, 국내외 항공 산업 시장에서의 효율적인 물량 확보 및 고객다변화에 주력하고 있습니다.

4. 수주상황

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 조립 | - | - | - | 1,221,333 | - | 279,986 | - | 941,347 |

| 부품 | - | - | - | 415,804 | - | 217,024 | - | 198,780 |

| 합계 | - | 1,637,137 | - | 497,010 | - | 1,140,127 | ||

5. 위험관리 및 파생거래

1. 시장의 위험과 위험관리

당사의 재무위험관리는 영업활동에서 파생되는 시장위험, 신용위험 및 유동성위험을 최소화하는데 중점을 두고 있습니다. 당사의 주요 경영진은 다음에서 설명하는 바와 같이, 각 위험별 관리절차를 검토하고 정책에 부합하는지 검토하고 있습니다.

(1) 시장위험

시장위험은 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 시장위험은 이자율위험, 환위험 및 기타 가격위험의 세 가지 유형으로 구성됩니다.

① 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치 및 현금흐름이 변동할 위험입니다. 이러한 당사의 이자율위험은 주로 차입금으로부터 발생하는 이자비용의 현금흐름이 변동될 위험에서 비롯됩니다. 이에 따라 당사의 경영진은 이자율 현황을 주기적으로 검토하여 이자율 변동으로 인한 불확실성과 금융비용의 최소화를위한 정책을 수립 및 운용하고 있습니다. 당분기말 및 전기말 현재 당사의 이자율변동위험에 대한 금융부채의 공정가치는 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|

변동이자율 적용 차입금 |

38,296,647,845 | 38,189,461,286 |

| 고정이자율 적용 차입금 | 14,500,000,000 | 14,540,000,000 |

| 차입금 합계 | 52,796,647,845 | 52,729,461,286 |

당분기말 및 전기말 현재 변동이자율이 적용되는 금융부채의 이자율이 1% 변동시 금융원가(이자비용)이 세전손익에 미치는 영향은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

||

|

1% 상승시 |

1% 하락시 |

1% 상승시 |

1% 하락시 |

|

|

금융원가(이자비용) |

(382,966,478) | 382,966,478 | (381,894,613) | 381,894,613 |

② 환위험

환위험은 환율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 당사는 해외 영업활동으로 인하여 USD, EUR의 환위험에 노출되어 있습니다. 당분기말 및 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

||

|

자산 |

부채 |

자산 |

부채 |

|

|

USD |

12,129,039,181 | 6,086,003,401 | 12,213,670,944 | 6,453,320,609 |

|

EUR |

476,355 | 5,256,354 | - | - |

|

합 계 |

12,129,515,536 | 6,091,259,755 | 12,213,670,944 | 6,453,320,609 |

당사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당분기말 및 전기말 현재 각 외화에 대한 기능통화의 환율 5% 변동시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

||

|

5% 상승시 |

5% 하락시 |

5% 상승시 |

5% 하락시 |

|

|

USD |

302,151,789 | (302,151,789) | 288,017,517 | (288,017,517) |

|

EUR |

(239,000) | 239,000 | - | - |

|

합 계 |

301,912,789 | (301,912,789) | 288,017,517 | (288,017,517) |

상기 민감도 분석은 당분기말 및 전기말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

(2) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 당사는 영업활동과 재무활동에서 신용위험에 노출되어 있습니다.

① 신용위험에 대한 노출정도

당사는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 당사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다. 당사의 신용위험에 대한 최대노출정도는 다음과 같습니다.

|

(단위: 원) |

| 구 분 | 당분기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 1,420,801,971 | 535,569,835 |

| 매출채권 | 12,604,426,386 | 12,707,366,405 |

| 기타채권 | 68,470,588 | 250,368,836 |

| 기타금융자산 | 3,169,158,869 | 3,349,089,815 |

| 합 계 | 17,262,857,814 | 16,842,394,891 |

② 금융보증계약

금융보증을 제공한 경우의 신용위험에 대한 최대 노출정도는 피보증인의 청구에 의하여 지급하여야 할 최대 금액이며, 이는 부채로 인식한 금액보다 유의적으로 클 수 있습니다. 당사의 신용위험에 대한 최대노출정도는 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 | 전기말 |

|

지급보증 |

5,389,525,000 | 5,399,500,000 |

(3) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. 당사는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 당사는 금융상품의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다.

당분기말 및 전기말 현재 금융부채별 상환계획으로서 할인되지 않은 계약상의 금액은 다음과 같습니다.

| ① 당분기말 |

(단위: 원) |

|

구 분 |

3개월 이내 |

3개월 ~ 1년 |

1년 이상 |

합계 |

|

매입채무및기타채무(주1) |

4,374,784,431 | - | 193,203,750 | 4,567,988,181 |

|

차입금 |

3,572,463,908 | 5,724,753,173 | 50,204,991,457 | 59,502,208,539 |

|

보증채무(주2) |

- | 5,389,525,000 | - | 5,389,525,000 |

|

리스부채 |

36,432,602 | 77,085,753 | 65,285,073 | 178,803,428 |

|

합 계 |

7,983,680,941 | 11,191,363,926 | 50,463,480,280 | 69,638,525,148 |

(주1) 현재가치할인차금 차감 전 기준입니다.

(주2) 종속기업인 (주)가온아이앤티의 차입금과 하이즈복합재산업(주)의 선금이행보증에 대한 지급보증금액이며 재무제표상 보증채무금액과는 일치하지 않습니다.

| ② 전기말 |

(단위: 원) |

|

구 분 |

3개월 이내 |

3개월 ~ 1년 |

1년 이상 |

합계 |

|

매입채무및기타채무(주1) |

5,668,704,256 | - | 198,315,864 | 5,867,020,120 |

|

차입금 |

4,683,947,267 | 5,993,795,545 | 49,031,716,500 | 59,709,459,312 |

|

보증채무(주2) |

- | 5,399,500,000 | - | 5,399,500,000 |

|

리스부채 |

36,996,251 | 96,029,753 | 88,965,564 | 221,991,568 |

|

합 계 |

10,389,647,774 | 11,489,325,298 | 49,318,997,928 | 71,197,971,000 |

(주1) 현재가치할인차금 차감 전 기준입니다.

(주2) 종속기업인 (주)가온아이앤티의 차입금과 하이즈복합재산업(주)의 선금이행보증에 대한 지급보증금액이며 재무제표상 보증채무금액과는 일치하지 않습니다..

(4) 자본관리

자본관리의 주 목적은 당사의 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다.

당사는 자본구조를 경제환경의 변화에 따라 수정하고 있으며, 이를 위하여 배당정책을 수정하거나 자본감소 혹은 신주발행을 검토하도록 하고 있습니다. 한편, 기중 자본관리의 목적, 정책 및 절차에 대한 변경사항은 없습니다.

당사는 순부채를 자기자본으로 나눈 부채비율을 사용하여 감독하고 있는 바, 당사는 순부채를 총부채에서 현금및현금성자산을 차감하여 산정하고 있습니다. 당분기말 및 전기말 현재 순부채 및 자기자본은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|

총부채 |

65,332,417,596 | 66,390,045,629 |

|

차감: 현금및현금성자산 |

(1,420,801,971) | (535,569,835) |

|

순부채 |

63,911,615,625 | 65,854,475,794 |

|

자기자본 |

35,320,826,006 | 37,195,910,016 |

|

부채비율 |

180.95% | 177.00% |

2. 파생상품 및 풋백옵션 등 거래현황

- 해당사항 없습니다.

6. 주요계약 및 연구개발활동

1. 경영상의 주요계약 등

당사는 보고서 작성 기준일 현재 경영상의 주요 계약은 다음과 같습니다.

|

계약명 |

계약 |

계약기간 |

계약의 목적 |

계약금액 |

계약상의 주요내용 |

|

전략적 동반자관계 형성 |

BTC |

2017.12.14~ |

- |

- |

HIZE-BTC 간 |

2. 연구개발활동

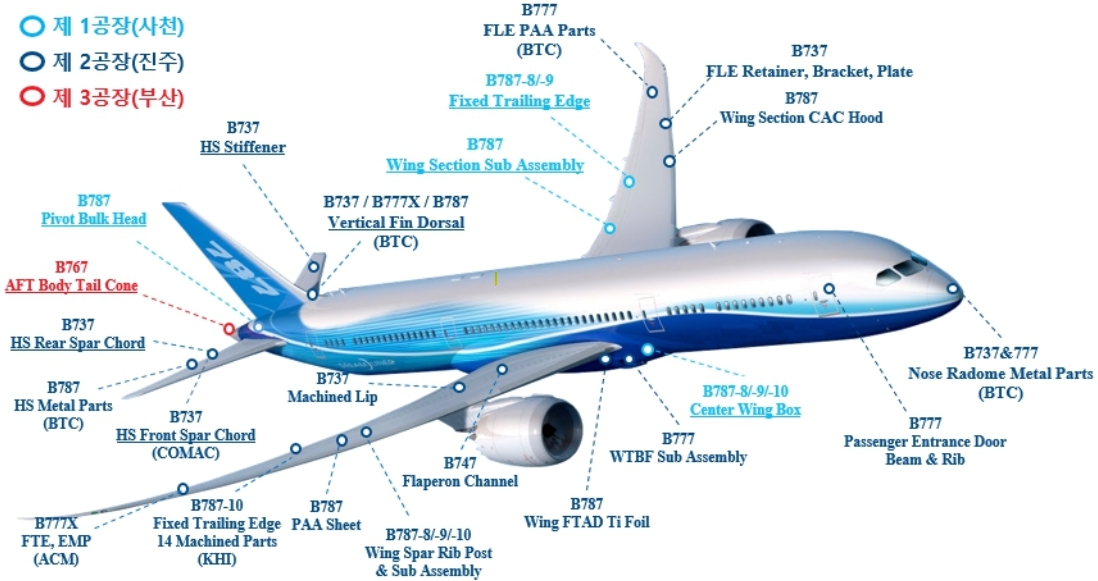

1) 연구개발 조직

당사는 항공사업 자체기술 개발 능력 확보를 위해 회사 내 기업부설 연구소를 설치하였습니다. 항공기술 개발 관련 분야별 전문 인력을 배치하여 항공기술개발에 대해 전담으로 연구 활동을 하고 있으며, 항공부설연구소는 연구소장(임원)이 총괄 책임을 맡고 있습니다.

연구소 조직은 본업인 항공부문과 신규사업 기술 개발을 담당하는 신사업부문으로 나누어 운영중입니다. 연구소는 현장중심 체제로 원활한 연구개발 활동을 수행하기 위해 부산공장에 위치하고 있으며, 조직도는 다음과 같습니다.

|

|

연구소 조직도(2025.03.31) |

2) 연구개발비용

| (기준일 : | 2025년 03월 31일 | ) | (단위 : 천원) |

| 구 분 | 2025년 1분기 (제25기) |

2024년 (제24기) |

2023년 (제23기) |

|

|---|---|---|---|---|

| 자산 처리 (주1, 주2) |

인건비 | - | 485,807 | 1,235,823 |

| 기타 | - | 27,183 | 144,922 | |

| 소 계 | - | 512,990 | 1,380,745 | |

| 비용 처리 |

판관비 | 56,775 | 357,703 | 415,208 |

| 소 계 | 56,775 | 357,703 | 415,208 | |

| 합 계 (매출액 대비 비율) |

56,775 (0.43%) |

870,694 (1.59%) |

1,795,953 (3.33%) |

|

(주1) 2024년, 2023년 자산처리한 개발비 전부에 대해 손상 처리하였습니다.

(주2) 개발비 대체 전 건설중인자산 계정이 포함되어 있습니다.

3. 연구개발실적

1) 연구개발기술

|

기술의 분류 |

핵심 보유 기술 |

|

정밀5축 가공기술 |

1. CATIA, VERI CUT S/W를 활용한 최적 가공조건의 NC 가공 PROGRAM 기술 3. 박판 가공을 위한 Vacuum치구 설계, 7m 이상의 부품 가공을 위한 치구설계 및 가공기술 |

|

HOT JOGGLE(열간성형) |

1. HOT JOGGLE DIE 설계 및 제작기술 2. 소재 물성치 유지를 위한 국부적 최적의 열간 성형기술(Heating 온도 제어) |

|

EXTRUSION(압출재) |

1. 소성변형을 고려한 Stretch Forming Tool 설계 및 제작 2. 비틀림, 변형 없는 3차원 형상 제어 및 검사기술 |

|

Counter Sink M/C(가공)기술 |

1. B787 FTE 복합재 주익 구조물 Counter Sink 작업 시 Boeing Spec에 최적화된 공정 표준화 생산 기술 2. 가공 중 발생하는 Chip 흡입장치 및 Loading Error 방지 장치 개발을 통한 counter sink hole 불량률 최소화 기술 |

|

복합소재 최적가공 및 |

1. B787 Sec.11(Center Wing Box)-10 개발로 복합재 구조물 조립 및 가공(1만개 이상의 Drilling, Fastening) 최적화 기술 2. Fuel Tank에 필수적인 정밀 Sealing 기술 및 형상 별 Tool 제작 기술 |

|

검사/조립용 치구 제작 기술 |

1. H/S Spar Chord 검사용 Check fixture(치공구) 설계 및 제작 기술 2. Dorsal Sub Assy 조립용 Assembly Jig(치공구) 설계 및 제작 기술 |

|

난삭제 가공 |

1. TI(Titanium) & CRES(Corrosion Resistant Steel) 단단한 재질 가공 Know-how 기술 축적 2. 재질 특성에 맞는 공구 개발 및 절삭조건 데이터 보유 3. NC PRGM 작성시 부하량을 감안한 최적화 된 공구 경로 연구 |

2) 연구개발계획

(가) 주력 제품 동향

Boeing의 주력기종인 B787의 Section 11, 15, 48의 경우 약 530여개의 조립품으로 구성되며 초도 개발을 시작으로 급격(월 평균 12대)한 생산량이 증가하였고 코로나 이후 3대, 5대, 10대 순차적으로 생산 대수가 증가 될 전망입니다. 또한 B737 항공기의 부품(수평 미익 Spar chord)의 경우 초도 개발 이후 평균 40대의 생산품목으로 당사의 주력제품으로 부상 하였습니다.

(나) 신규 타겟 수익 모델 [글로벌 항공시장으로 진입]

당사는 치공구 사업 및 가공사업 착수를 통하여 항공기 제작에 필요한 필수 공정수행 능력을 갖추었습니다. 이러한 기술력을 바탕으로 2022년 Boeing의 3개 사업부(BCA, BGS, BDS)의 1차 협력 업체로 선정되었습니다.

당사는 코스닥시장 상장을 기점으로 해외사업에 본격적으로 진출하기 시작했고 현재 대한민국 중소기업 최초로 항공기 조립/치공구/기계가공/판금/표면처리 등 전 공정을 자체 수행할 수 있는 기술력을 갖춘 항공종합업체로 성장하였습니다.

한편, 당사는 미국사무소 및 HIZE USA를 개설하여 운영 중에 있습니다. 해외사무소 운영은 안정적인 품질과 납기 준수로 고객 만족도 향상에 큰 이바지를 하고 있습니다.

(다) 기술개발 로드맵

당사는 항공기제작 및 유지에 필요한 조립/치공구/기계가공/판금/표면처리 공정 설계와 제작 기술을 확보하고 있으며 이를 바탕으로 항공기 부품을 국내외로 납품하고 있습니다.

앞으로도 지속적으로 항공기의 다양한 부품들의 제작 공정의 기술을 확보할 계획이며, 신규사업에도 적극 도모하여 궁극적으로 항공기를 설계, 제작할 수 있는 항공기 전문 종합기업으로 도약하는 것을 목표로 하고 있습니다.

7. 기타 참고사항

1. 주요 제품 등 관련 각종 산업표준

현재 당사는 항공업체 표준 품질관리시스템(Quality Management System(QMS)) AS9100(Rev.D)을 공장 단위로 보유하고 있으며, 보잉사의 품질시스템 인증 BQMS-Boeing Quality Management System) 및 특수공정 승인인 D1-4426 및 NADCAP 공정승인을 공정별로 획득했습니다.

NADCAP이란 보잉사의 Audit을 받는 D1-4426에서 NADCAP 승인을 요구하는 절차가 있을 경우 받아야 하는 인증서이며 당사는 기타 항공업체로서 갖추어야 할 여러 인증과 Airbus, KAI, KAL과 거래 시 요구되는 인증서도 보유하고 있습니다.

<보유 인증 현황>

|

No. |

인증명 |

기술명 |

최초인증 |

갱신인증 |

|---|---|---|---|---|

|

1 |

Airbus |

Electrical Conductivity Test |

2015년 |

2019년 |

|

2 |

Airbus |

Machining of metallic components |

2014년 |

2021년 |

|

Finishing of metal components |

2014년 |

2021년 |

||

|

3 |

Airbus |

Roughness Test |

2016년 |

2023년 |

|

4 |

AS9100D |

The manufacture, assembly of tool and aircraft substructures, |

2008년(사천) |

2023년 |

|

2013년(진주) |

||||

|

2017년(부산) |

||||

|

5 |

D1-4426 |

Boeing approved QMS |

2010년 |

2022년 |

|

Brush plating cadmium |

||||

|

Application corrosion resistant finish |

||||

|

Chemical processing |

2016년 |

|||

|

Heat treatment |

||||

|

Shot Peening |

||||

|

NonDestructive Test |

||||

|

6 |

D6-82479 |

BQMS (Boeing Quality Management System) |

2010년 |

- |

|

7 |

D6-51991 |

Boeing DPD |

2015년(진주) |

2022년 |

| 8 | NADCAP | Chemical processing | 2015년 | 2023년 |

| 9 | NADCAP | Chemical processing(사천) | 2017년 | 2023년 |

| 10 | NADCAP | Heat treatment | 2014년 | 2024년 |

| 11 | NADCAP | Shot Peening | 2015년 | 2024년 |

| 12 | NADCAP | NonDestructive Test | 2022년 | 2024년 |

| 13 | KSPC | KSPC511 열처리-HT | 2021년 | 2025년 |

2. 업계의 현황

1) 항공산업의 정의

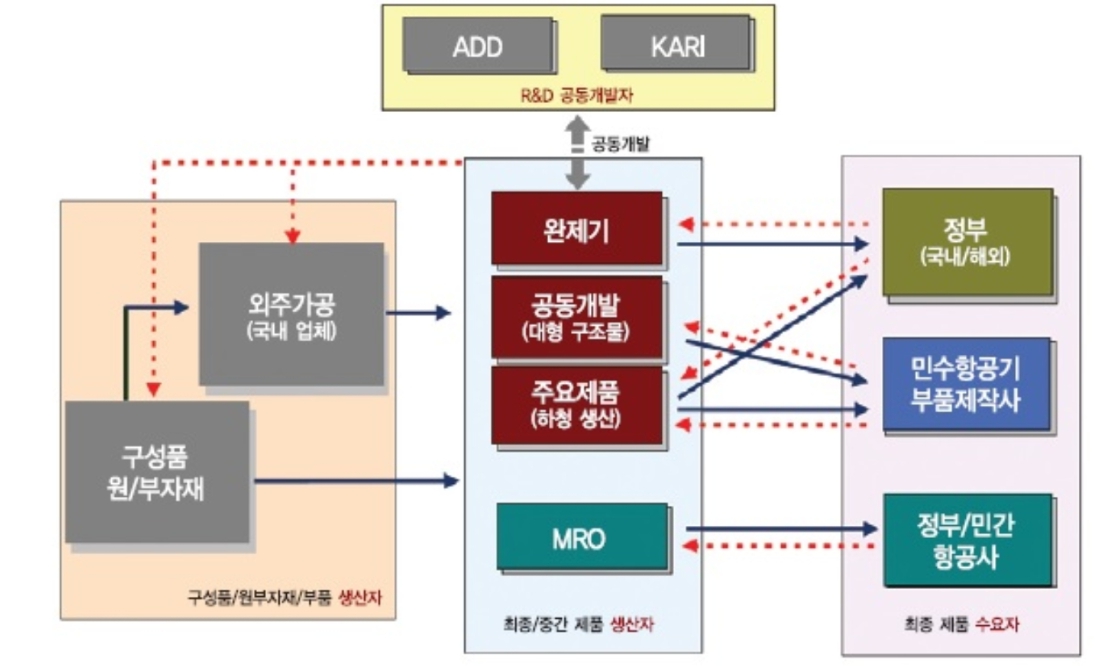

항공산업은 항공운송, 항공제조, MRO(Maintenance, Repair and Overhaul)로 구분되며 그 중 항공제조는 완제기(완성된 항공기)제조와 항공기 부품 생산으로 구분됩니다.

*출처: 항공기 부품 생산 및 품질인증, 한국과학기술정보연구원

|

|

그림1. 항공산업 supply chain |

항공산업은 고도의 기술이 복합된 첨단산업으로 20만개 이상의 부품이 결합되어 사용됩니다. 부가가치와 진입장벽이 높은 산업으로 소수의 major제작사, supplier를 중심으로 supply chain이 형성됩니다.

항공산업은 지식 기술 집약 산업, 생산 및 기술 파급효과가 큰 선도산업, 규모의 경제가 작용하는 산업, 수요의 소득탄력성이 큰 미래산업, 위험부담이 큰 모험산업, 쌍방독과점 시장특성을 가진 산업 등의 특성을 가지고 있습니다.

제작된 항공기는 여객과 화물을 운송하는 항공운수업과 각 국가별 방위 목적의 인원 수송 및 군수 물자를 운반하는 군이 항공산업의 주요 수요자로 구성됩니다.

2) 항공산업의 특성

[일반적 특성]

① 대규모의 R&D 투자가 필요함.

② 생산 치구(tooling) 제작을 통한 수작업에 의해 주문 생산.

③ 제품 자체뿐 아니라 생산 프로세스에 대한 철저한 검증을 거쳐 형성.

④ 기술혁신보다는 승객과 화물의 안전을 위한 신뢰관계가 중요.

⑤ 제품 개발부터 양산되는 기간이 타 산업 대비 2배 ~ 5배 더 소요됨.

[고용 및 타 산업 파급 효과가 큰 산업]

① R&D 및 제조 공정 특성상 양질의 일자리 창출 효과가 큼.

② 고부가가치 산업으로 타 산업 파급효과 측면에서 주요기간 산업 대비 최고 수준.

③ 대형 정밀 수공업으로 손재주가 뛰어난 한국인 특성에 부합.

주로 항공산업은 각 부품 별로 대부분 단일 공급자 형태로 구성되며, 그 이유는 이중 공급자 체제로 운영될 경우 생산 치공구의 중복 투자와 정밀성을 전제로 하는 항공산업의 특성상 부품간의 정합성 문제가 발생 할 수 있기 때문입니다.

항공산업은 단순히 자본력과 기술력만으로는 진입이 거의 불가능하며, 장기간의 거래실적에 따른 검증과 고객과의 신뢰를 중요시 하기 때문에 어느 산업보다도 진입장벽이 높다고 할 수 있습니다. 그러나 성공 시 장기간의 안정적 수익 창출이 가능하며,큰 투자규모와 긴 투자회수 기간으로 세계적으로 정부지원이 보편화된 전략 투자 산업 입니다. 따라서 공급사슬(Supply Chain) 내에서 단일 공급자이자, 신뢰관계를 잘 유지하는 기업이라면 장기간 동안 안정적인 매출을 유지하는 고부가가치 산업이라 할 수 있습니다.

[항공산업의 영향]

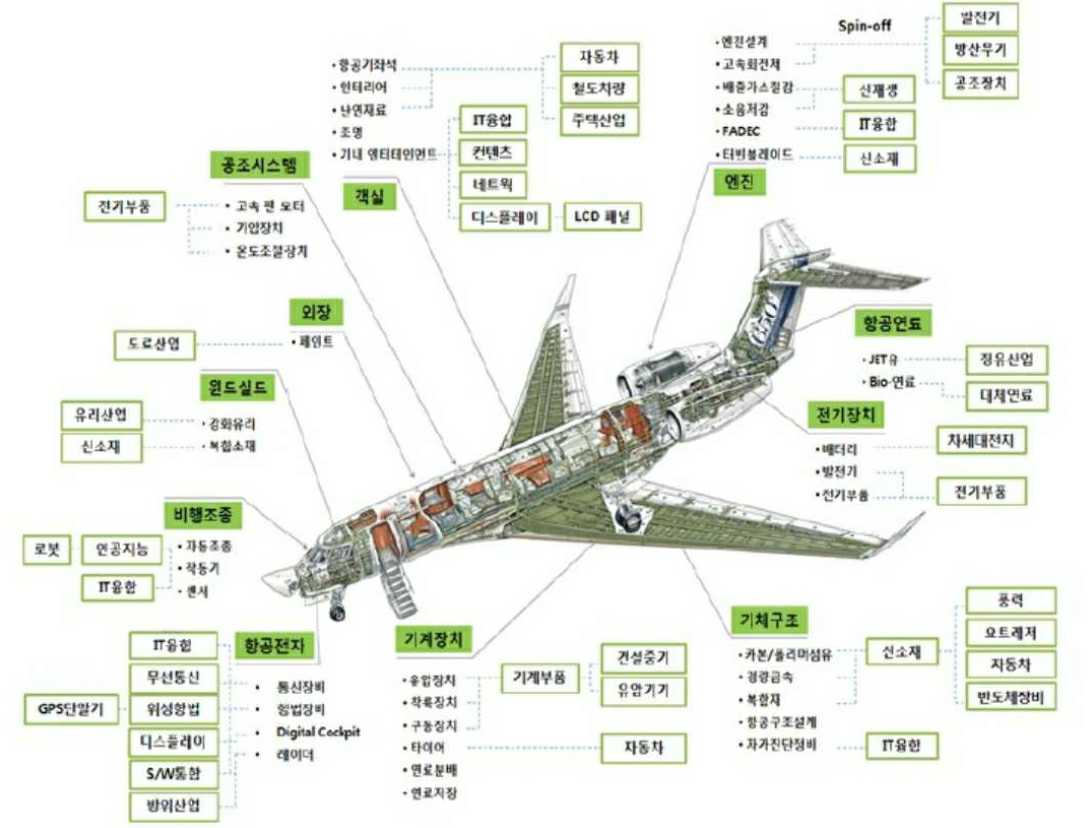

향후 항공산업은 21세기 정보산업, 신소재산업 등 각 분야의 첨단산업을 주도할 미래유망 먹거리 산업이며, 항공산업의 선도적 기술혁신은 타 산업으로의 연계 파급 효과가 매우 크다고 할 수 있습니다.

|

|

그림2. 항공기 부품 현황 |

그 이유는 항공산업의 경우 수백만 개의 부품을 퍼즐처럼 조립하는 전형적인 복합체계 종합산업이자 조선, 기계, 건설, 소재, 전자, 정보통신 등 첨단 기술 산업을 기반으로 하여 타 산업으로의 기술 확산 유도와 발전을 동시에 이룩하고 있기 때문입니다.

3) 항공산업의 성장성

매년 Boeing에서 발표하고 있는 최신 항공산업 전망(Current Market Outlook)에 따르면, 세계 항공수요는 1980년 이후 4번의 경기불황, 2번의 금융위기, 2번의 걸프 전쟁과 9/11 테러 등의 악재에도 불구하고 매년 5%의 견조한 성장세를 이어가고 있는 것으로 분석되고 있습니다. 이러한 항공수요의 장기적 성장의 배경으로 세계 인구의 꾸준한 증가와 글로벌 경제의 성장 과정에서 항공수요의 핵심을 이루는 중산층이 지속적으로 증가하고 있다는 점이 주목 받고 있습니다.

이러한 항공수요 비중과 항공기 신규/대체 수요 증가에 따라 Boeing B787, B777X, B737 Max 및 Airbus A350XWB, A330NEO, A320NEO 등의 복합소재 부품의 사용을 늘린 고효율 차세대 항공기 신규 수주가 증가하고 있어 시장의 지속적인 성장이 이루어지고 있습니다.

4) 경기변동의 특성 및 계절성

항공산업은 다양한 분야의 첨단 기술이 접목된 기술집약적 산업입니다. 항공 완제기를 생산하기 위해 필요한 부품은 자동차의 10배 수준인 약 20만개로 산업발전에 따른 고용창출의 기회가 큰 국가 전략산업 중 하나입니다. 따라서 국가 차원에서의 규제 및 지원이 중요한 산업이며, 이에 타 산업과 달리 경기변동이나 계절성에 대한 영향력이 비교적 크지 않은 산업입니다.

5) 국내외 시장여건

① 전세계 항공산업 전망

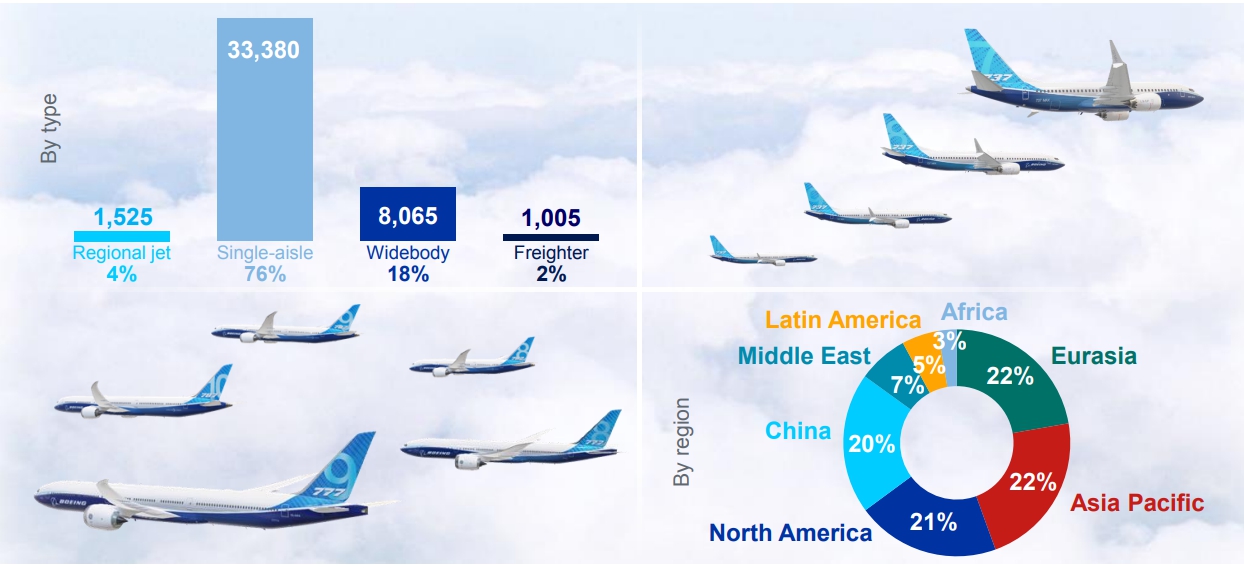

글로벌 항공기 제조산업 시장 규모는 지속적으로 증가하고 있으며, 현재 전 세계 항공 시장 규모는 1조 달러를 초과하고 있습니다. 통계에 따르면, 지난 몇 년간 전 세계 항공시장은 연평균 약 5% 복합 성장률(CAGR)을 기록했으며, 특히 아시아 태평양 지역의 시장 성장률이 가장 빠릅니다. Fortune Business Insights의 예측에 따르면, 향후 5년간 글로벌 상용 항공기 장비 시장 규모 성장률은 3.7%에 달할 것입니다. 보잉의 「2024-2043년 글로벌 항공기 및 MRO 시장 전망」 보고서에 따르면 2043년까지 전 세계적으로 43,975대의 신규 민간 항공기 수요가 있을 것이고 총 가치는 약 4.4조 달러에 달할 것이라고 했습니다.

<2024년~2043년 신규 항공기 인도(예측) 수량>

| 지역 | 대수 |

|---|---|

| 지역항공기 | 1,525 |

| 단일통로 항공기 | 33,380 |

| 광폭동체 항공기 | 8,065 |

| 화물기 | 1,005 |

| 합계 | 43,975 |

|

|

보잉 2024-2043년 글로벌 항공기 및 MRO 시장 전망 |

현재, 미국과 유럽은 여전히 강력한 항공기 제조 기술력을 보유한 전통적인 항공기 제조 강국입니다. 주요 제조사로는 보잉(Boeing)과 에어버스(Airbus)가 있으며, 이들은 대형 항공기 제조의 주 시스템 통합자 역할을 하며 시장의 95% 이상을 점유하는 양강 구도를 형성하고 있습니다.

새로 빠른 성장을 보이고 있는 중국 상용 항공기 제작사(COMAC) 보고서에 따르면, 향후 20년간 전 세계적으로 약 6조 4,000억 달러 규모의 42,428대 상업용 항공기가 필요하며, 이 시기까지 전 세계 상업용 항공기 규모는 47,531대에 이를 것이라고 예측했으며, 연평균 성장률은 6.56%로, 연간 시장 규모는 3,000억 달러를 초과할 것으로 예측했습니다.

<COMAC 시장예측보고서 중 전 세계 지역별 항공기 규모>

| 지역 | 중국 | 아시아 태평양 |

유럽 | 북미 | 남미 | 기타 | 세계 |

|---|---|---|---|---|---|---|---|

| 2021년 | 3,695 | 2,752 | 4,017 | 6,124 | 1,217 | 2,758 | 20,563 |

| 2041년 | 10,007 | 9,211 | 9,322 | 9,467 | 3,412 | 6,112 | 47,531 |

이와 같은 시장 전망은 항공기 제조산업이 장기적으로도 지속 가능한 성장을 이룰 수 있음을 시사합니다.

② 국내 항공산업 전망

코로나19(COVID-19)의 영향으로 항공 산업 전체가 어려운 시기를 보냈으나, 단거리용 중소형 비행기를 시작으로 점차 민항기 수요가 증가하고 있습니다. 민항기 뿐만 아니라 K-방산 수출에 따라 T-50(FA-50) 등 군용기 수요 또한 증가하고 있습니다.

또한, 우주항공청(KASA)이 설립됨에 따라 정부 정책 및 지원의 컨트롤 타워가 일원화 되었습니다. 우주항공산업 5대 강국으로 성장 이라는 목표를 이루기 위하여 우수한 전문 인력들을 유치 및 육성하는 등 연구개발 및 제조역량의 질적, 양적 성장이 예상됩니다.

3. 회사의 현황

1) 영업 개황

현재 세계 항공산업은 Boeing과 Airbus 등을 중심으로 과점체제를 이루고 있고, 각 프로그램 별 항공부품 제작업체들의 공급사슬 위치(Tier)를 달리하는 사업구조형태를 보이고 있습니다. 당사 또한 각 프로그램 별 1차 공급자(Tier 1), 2차 공급자(Tier 2), 3차 공급자(Tier 3)의 형태로 각 역할을 수행하고 있습니다.

2) 시장점유율

국내 항공기 부품 제조 시장은 한국항공우주산업(KAI), 대한항공(KAL)을 중심으로 인프라가 구축이 되어 있습니다. 당사는 B787 Section 11과 15 및 B767 후방동체에서 Sole source의 지위를 가지고 있습니다. B787 Section 15 Fixed Trailing Edge는 Dual source로 당사를 비롯한 두 기업만이 진행 중에 있습니다. 현재 B787 주익 및 B737 꼬리날개의 주요 기계가공 부품을 Sole Source로 수주 후 개발 및 양산 진행 중입니다.

3) 신규사업 등의 내용 및 전망

[ONE STOP SERVICE 생산 인프라를 통한 전략적인 수주 활동]

당사는 항공기부품을 생산하는 기업으로

① 일괄생산라인(기계가공, 판금성형, 표면처리, 조립, 치공구)을 통한 고객지향서비스 제공

② 공장별 생산분장(사천, 진주, 부산)을 통한 생산 특성화

③ 생산 현장 내 낭비 요소를 제거하여 생산성을 향상시키는 개선 및 LEAN 활동 등의 차별화된 요소로 경쟁력 있는 수주활동을 활발히 진행 중입니다.

[탄소섬유복합소재 가공 및 성형 전문 기술 보유]

탄소복합소재는 높은 무게효율과 내구성으로 차세대 항공기 부품 소재로 각광받고 있습니다. 당사는 복합소재 사용 비율이 높은 B787 Center Wing Box 및 Fixed Trailing Edge 등 주익 구조물을 납품하는 Sole Source로서 많은 경험을 축적해왔으며, 최근 탄소복합소재 전문기업 하이즈복합재산업(주)과의 업무 시너지로 복합소재 항공기 부품 전 공정이 가능한 독보적인 기술력을 갖추게 되었습니다.

III. 재무에 관한 사항

1. 요약재무정보

1. 종속기업현황

| 종속기업 | 소유지분율(%) | 소재지 | 결산월 | 업종 | 비고 | |

|---|---|---|---|---|---|---|

| 하이즈항공 | 소수주주지분 | |||||

| (주)가온아이앤티 | 65.00 | 35.00 | 서울 | 12월 |

1. 의류,섬유, 무역 2. 항공관련 섬유소재개발 |

- |

| 하이즈복합소재산업(주) | 77.12 | 22.88 | 완주 | 12월 | 1. 항공기 부품 제조업 2. 복합소재 성형 제조업 |

- |

| HIZE USA INC. | 100.00 | - | 미국 | 12월 | 1. 항공기 부품제조업 | - |

2. 연결요약재무정보

| (단위 : 원) |

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| (제25기) | (제24기) | (제23기) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| [유동자산] | 44,987,953,614 | 46,227,287,462 | 51,780,516,652 |

| 당좌자산 | 25,129,447,884 | 26,298,067,309 | 30,362,924,710 |

| 재고자산 | 19,858,505,730 | 19,929,220,153 | 21,417,591,942 |

| [비유동자산] | 66,959,932,624 | 67,553,632,345 | 71,494,911,534 |

| 유형자산 | 60,629,037,645 | 61,184,628,350 | 62,725,677,862 |

| 무형자산 | 526,446,677 | 581,830,436 | 957,140,929 |

| 투자자산 | 5,683,141,086 | 5,650,835,890 | 7,715,860,800 |

| 기타비유동자산 | 121,307,216 | 136,337,669 | 96,231,943 |

| 자산총계 | 111,947,886,238 | 113,780,919,807 | 123,275,428,186 |

| [유동부채] | 20,266,346,985 | 20,564,056,246 | 54,682,641,470 |

| [비유동부채] | 50,631,223,204 | 53,021,421,372 | 17,236,400,938 |

| 부채총계 | 70,897,570,189 | 73,585,477,618 | 71,919,042,408 |

| [자본금] | 9,350,280,500 | 9,350,280,500 | 9,350,280,500 |

| [자본잉여금] | 69,962,095,670 | 69,962,095,670 | 69,962,095,670 |

| [기타포괄손익누계액] | (1,084,650,926) | (1,009,745,665) | (69,777,634) |

| [이익잉여금] | (40,577,723,656) | (41,455,528,276) | (30,586,255,194) |

| [기타자본] | (9,064,636) | (9,064,636) | (64,189,195) |

| [비지배지분] | 3,409,379,097 | 3,357,404,596 | 2,764,231,631 |

| 자본 총계 | 41,050,316,049 | 40,195,442,189 | 51,356,385,778 |

| 구 분 | 2025년 01월 01일 ~ 2025년 03월 31일 |

2024년 01월 01일 ~ 2024년 12월 31일 |

2023년 01월 01일 ~ 2023년 12월 31일 |

| 매출액 | 18,865,887,414 | 86,545,570,784 | 80,764,375,263 |

| 영업이익(영업손실) | 1,617,949,951 | (2,233,544,512) | (4,542,965,438) |

| 당기순이익(손실) | 1,013,456,420 | (9,082,713,921) | (7,615,245,398) |

| 기본 및 희석 주당순이익(주당순손실) |

50 | (502) | (431) |

| 연결에 포함된 회사 수 | 3 | 3 | 3 |

3. 별도요약재무정보

| (단위 : 원) |

| 구 분 | 2025년 1분기 | 2024년 | 2023년 |

|---|---|---|---|

| (제25기) | (제24기) | (제23기) | |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| [유동자산] | 32,326,334,158 | 32,299,625,477 | 40,371,563,134 |

| 당좌자산 | 17,086,286,899 | 16,904,267,651 | 24,066,682,578 |

| 재고자산 | 15,240,047,259 | 15,395,357,826 | 16,304,880,556 |

| [비유동자산] | 68,326,909,444 | 68,804,031,010 | 72,993,409,431 |

| 유형자산 | 55,751,262,028 | 56,217,806,265 | 58,012,583,964 |

| 무형자산 | 321,037,120 | 362,649,235 | 711,540,934 |

| 투자자산 | 12,254,610,296 | 12,223,575,510 | 14,269,284,533 |

| 자산총계 | 100,653,243,602 | 101,103,656,487 | 113,364,972,565 |

| [유동부채] | 12,085,148,980 | 14,965,956,228 | 51,356,394,349 |

| [비유동부채] | 53,247,268,616 | 51,424,089,401 | 15,215,625,201 |

| 부채총계 | 65,332,417,596 | 66,390,045,629 | 66,572,019,550 |

| [자본금] | 9,350,280,500 | 9,350,280,500 | 9,350,280,500 |

| [자본잉여금] | 70,488,323,644 | 70,488,323,644 | 70,488,323,644 |

| [기타포괄손익누계액] | (1,111,978,202) | (1,037,363,282) | (66,848,139) |

| [이익잉여금] | (43,405,799,936) | (44,087,630,004) | (32,978,802,990) |

| 자본 총계 | 35,320,826,006 | 34,713,610,858 | 46,792,953,015 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 구 분 | 2025년 01월 01일 ~2025년 03월 31일 |

2024년 01월 01일 ~2024년 12월 31일 |

2023년 01월 01일 ~2023년 12월 31일 |

| 매출액 | 13,202,869,378 | 54,641,596,190 | 53,939,321,636 |

| 영업이익 (손실) | 1,358,680,926 | (3,106,881,633) | (5,820,790,324) |

| 당기순이익(손실) | 737,507,367 | (10,046,318,109) | (9,222,961,917) |

| 주당순이익(주당순손실) | 39 | (537) | (493) |

(주1) 상기 재무정보는 한국채택국제회계기준에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 25 기 1분기말 2025.03.31 현재 |

|

제 24 기말 2024.12.31 현재 |

|

(단위 : 원) |

|

제 25 기 1분기말 |

제 24 기말 |

|

|---|---|---|

|

자산 |

||

|

유동자산 |

44,987,953,614 |

46,227,287,462 |

|

현금및현금성자산 |

6,601,264,112 |

4,741,212,795 |

|

당기손익-공정가치측정금융자산 |

144,650,000 |

|

|

매출채권 및 기타유동채권 |

14,778,615,350 |

17,746,883,374 |

|

유동재고자산 |

19,858,505,730 |

19,929,220,153 |

|

기타유동금융자산 |

2,684,146,986 |

2,640,440,064 |

|

기타유동자산 |

933,984,166 |

924,357,466 |

|

당기법인세자산 |

131,437,270 |

100,523,610 |

|

비유동자산 |

66,959,932,624 |

67,553,632,345 |

|

장기보유지분상품 |

3,024,170,937 |

3,098,785,857 |

|

당기손익-공정가치측정금융자산 |

1,757,875,885 |

1,728,248,930 |

|

유형자산 |

60,210,735,264 |

60,696,689,606 |

|

사용권자산 |

418,302,381 |

487,938,744 |

|

무형자산 |

526,446,677 |

581,830,436 |

|

기타비유동금융자산 |

901,094,264 |

823,801,103 |

|

기타비유동자산 |

6,263,669 |

21,294,122 |

|

이연법인세자산 |

115,043,547 |

115,043,547 |

|

자산총계 |

111,947,886,238 |

113,780,919,807 |

|

부채 |

||

|

유동부채 |

20,266,346,985 |

20,564,056,246 |

|

단기차입금 |

6,132,303,361 |

7,660,946,881 |

|

유동성장기차입금 |

3,360,000,000 |

860,000,000 |

|

매입채무 및 기타유동채무 |

5,984,538,861 |

8,209,031,284 |

|

기타유동금융부채 |

558,802,300 |

516,761,712 |

|

기타 유동부채 |

4,222,216,529 |

3,308,830,435 |

|

당기법인세부채 |

8,485,934 |

8,485,934 |

|

비유동부채 |

50,631,223,204 |

53,021,421,372 |

|

장기차입금 |

40,515,000,000 |

43,230,000,000 |

|

장기매입채무 및 기타비유동채무 |

201,015,533 |

204,875,291 |

|

기타비유동금융부채 |

169,016,104 |

209,134,357 |

|

확정급여부채 |

9,746,191,567 |

9,377,411,724 |

|

부채총계 |

70,897,570,189 |

73,585,477,618 |

|

자본 |

||

|

지배기업의 소유주에게 귀속되는 자본 |

37,640,936,952 |

36,838,037,593 |

|

자본금 |

9,350,280,500 |

9,350,280,500 |

|

자본잉여금 |

69,962,095,670 |

69,962,095,670 |

|

기타자본구성요소 |

(9,064,636) |

(9,064,636) |

|

기타포괄손익누계액 |

(1,084,650,926) |

(1,009,745,665) |

|

이익잉여금(결손금) |

(40,577,723,656) |

(41,455,528,276) |

|

비지배지분 |

3,409,379,097 |

3,357,404,596 |

|

자본총계 |

41,050,316,049 |

40,195,442,189 |

|

자본과부채총계 |

111,947,886,238 |

113,780,919,807 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 25 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 24 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 25 기 1분기 |

제 24 기 1분기 |

|||

|---|---|---|---|---|

|

3개월 |

누적 |

3개월 |

누적 |

|

|

매출액 |

18,865,887,414 |

18,865,887,414 |

22,584,166,468 |

22,584,166,468 |

|

매출원가 |

15,305,160,590 |

15,305,160,590 |

20,539,051,272 |

20,539,051,272 |

|

매출총이익 |

3,560,726,824 |

3,560,726,824 |

2,045,115,196 |

2,045,115,196 |

|

판매비와관리비 |

1,942,776,873 |

1,942,776,873 |

2,118,333,923 |

2,118,333,923 |

|

대손상각비(환입) |

(5,660,240) |

(5,660,240) |

(24,387,621) |

(24,387,621) |

|

영업이익 |

1,617,949,951 |

1,617,949,951 |

(73,218,727) |

(73,218,727) |

|

기타수익 |

643,358,192 |

643,358,192 |

907,009,430 |

907,009,430 |

|

기타비용 |

672,318,373 |

672,318,373 |

495,195,679 |

495,195,679 |

|

기타의대손상각비(환입) |

(230,535) |

(230,535) |

(1,066,920) |

(1,066,920) |

|

금융수익 |

235,833,838 |

235,833,838 |

117,377,009 |

117,377,009 |

|

금융수익-유효이자율법에 따른 이자수익 |

221,245,348 |

221,245,348 |

57,335,333 |

57,335,333 |

|

금융비용 |

785,614,274 |

785,614,274 |

642,642,867 |

642,642,867 |

|

법인세비용차감전순이익(손실) |

1,039,209,334 |

1,039,209,334 |

(186,670,834) |

(186,670,834) |

|

법인세비용(수익) |

25,752,914 |

25,752,914 |

81,995,540 |

81,995,540 |

|

당기순이익(손실) |

1,013,456,420 |

1,013,456,420 |

(268,666,374) |

(268,666,374) |

|

기타포괄손익 |

(130,582,560) |

(130,582,560) |

(159,684,264) |

(159,684,264) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(130,292,219) |

(130,292,219) |

(170,861,037) |

(170,861,037) |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

(55,677,299) |

(55,677,299) |

||

|

세후기타포괄손익, 지분상품에 대한 투자자산 |

(74,614,920) |

(74,614,920) |

(170,861,037) |

(170,861,037) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(290,341) |

(290,341) |

11,176,773 |

11,176,773 |

|

해외사업환산손익 |

(290,341) |

(290,341) |

11,176,773 |

11,176,773 |

|

총포괄손익 |

882,873,860 |

882,873,860 |

(428,350,638) |

(428,350,638) |

|

당기순이익(손실)의 귀속 |

||||

|

지배기업의 소유주지분 |

933,481,919 |

933,481,919 |

(429,702,253) |

(429,702,253) |

|

비지배지분 |

79,974,501 |

79,974,501 |

161,035,879 |

161,035,879 |

|

포괄손익의 귀속 |

||||

|

지배기업의 소유주지분 |

802,899,359 |

802,899,359 |

(589,386,517) |

(589,386,517) |

|

비지배지분 |

79,974,501 |

79,974,501 |

161,035,879 |

161,035,879 |

|

주당이익 |

||||

|

기본주당이익(손실) (단위 : 원) |

50 |

50 |

(23) |

(23) |

|

희석주당이익(손실) (단위 : 원) |

50 |

50 |

(23) |

(23) |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 25 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 24 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2024.01.01 (기초자본) |

9,350,280,500 |

69,962,095,670 |

(64,189,195) |

(69,777,634) |

(30,586,255,194) |

48,592,154,147 |

2,764,231,631 |

51,356,385,778 |

|

당기순이익(손실) |

(429,702,253) |

(429,702,253) |

161,035,879 |

(268,666,374) |

||||

|

순확정급여부채의 재측정요소 |

||||||||

|

해외사업환산손익 |

11,176,773 |

11,176,773 |

11,176,773 |

|||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

(170,861,037) |

(170,861,037) |

(170,861,037) |

|||||

|

현금배당 |

||||||||

|

2024.03.31 (기말자본) |

9,350,280,500 |

69,962,095,670 |

(64,189,195) |

(229,461,898) |

(31,015,957,447) |

48,002,767,630 |

2,925,267,510 |

50,928,035,140 |

|

2025.01.01 (기초자본) |

9,350,280,500 |

69,962,095,670 |

(9,064,636) |

(1,009,745,665) |

(41,455,528,276) |

36,838,037,593 |

3,357,404,596 |

40,195,442,189 |

|

당기순이익(손실) |

933,481,919 |

933,481,919 |

79,974,501 |

1,013,456,420 |

||||

|

순확정급여부채의 재측정요소 |

(55,677,299) |

(55,677,299) |

(55,677,299) |

|||||

|

해외사업환산손익 |

(290,341) |

(290,341) |

(290,341) |

|||||

|

기타포괄손익-공정가치 측정 금융자산 평가손익 |

(74,614,920) |

(74,614,920) |

(74,614,920) |

|||||

|

현금배당 |

(28,000,000) |

(28,000,000) |

||||||

|

2025.03.31 (기말자본) |

9,350,280,500 |

69,962,095,670 |

(9,064,636) |

(1,084,650,926) |

(40,577,723,656) |

37,640,936,952 |

3,409,379,097 |

41,050,316,049 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 25 기 1분기 2025.01.01 부터 2025.03.31 까지 |

|

제 24 기 1분기 2024.01.01 부터 2024.03.31 까지 |

|

(단위 : 원) |

|

제 25 기 1분기 |

제 24 기 1분기 |

|

|---|---|---|

|

영업활동현금흐름 |

4,260,513,270 |

1,074,667,450 |

|

당기순이익(손실) |

1,013,456,420 |

(268,666,374) |

|

비현금조정 |

2,295,669,646 |

2,022,868,514 |

|

퇴직급여 |

598,167,694 |

545,228,049 |

|

유형자산 및 사용권자산의 감가상각비 |

817,907,918 |

959,546,807 |

|

무형자산상각비 |

60,952,467 |

90,234,922 |

|

유형자산처분손실 |

1,000 |

600,222 |

|

외화환산손실 |

359,041,365 |

303,040,326 |

|

당기손익-공정가치측정 금융자산평가손실 |

373,045 |

|

|

대손상각비 |

(5,660,240) |

(24,387,621) |

|

기타의 대손상각비(환입) |

(230,535) |

(1,066,920) |

|

재고자산평가손실 |

53,156,945 |

|

|

재고자산폐기손실 |

47,922,501 |

187,989,374 |

|

이자비용 |

605,909,079 |

617,048,786 |

|

법인세비용 |

25,752,914 |

79,931,870 |

|

외화환산이익 조정 |

(211,122,819) |

(631,692,955) |

|

이자수익 |

(41,913,198) |

(43,932,797) |

|

당기손익-공정가치측정 금융자산평가이익 |

(14,371,500) |

(57,560,000) |

|

금융보증충당부채환입 |

(216,990) |

(2,481,676) |

|

유형자산처분이익 |

(2,405,947) |

|

|

기타자본변동 |

2,776,074 |

|

|

운전자본조정 |

1,556,746,260 |

(13,222,056) |

|

매출채권의 감소(증가) |

2,486,227,319 |

680,315,116 |

|

기타채권의 감소(증가) |

178,478,002 |

1,927,568 |

|

재고자산의 감소(증가) |

(30,365,023) |

17,970,285 |

|

기타유동자산의 감소(증가) |

5,403,753 |

(331,350,201) |

|

매입채무의 증가(감소) |

(1,014,231,995) |

(712,431,487) |

|

기타채무의 증가(감소) |

(371,262,450) |

977,840,615 |

|

기타유동부채의 증가(감소) |

587,758,438 |

600,349,547 |

|

사외적립자산의공정가치의 감소(증가) |

(4,617,000) |

|

|

퇴직금의 지급 |

(280,644,784) |

(1,247,843,499) |

|

이자수취 |

132,623,695 |

51,669,112 |

|

이자지급 |

(705,515,471) |

(665,012,106) |

|

법인세환급(납부) |

(32,467,280) |

(52,969,640) |

|

배당금수취 |

||

|

투자활동현금흐름 |

(715,452,171) |

(277,748,282) |

|

당기손익-공정가치측정 금융자산의 증가 |

(30,000,000) |

|

|

당기손익-공정가치측정 금융자산의 감소 |

159,021,500 |

|

|

기타포괄손익-공정가치측정 금융자산의 감소 |

384,615,385 |

|

|

기타금융자산의 증가 |

(335,000,000) |

(38,000,000) |

|

기타금융자산의 감소 |

196,700,000 |

365,746,608 |

|

대여금의 증가 |

(100,000,000) |

|

|

대여금의 감소 |

10,500,000 |

129,500,000 |

|

유형자산의 취득 |

(493,193,797) |

(1,217,190,415) |

|

유형자산의 처분 |

195,417,640 |

|

|

무형자산의 취득 |

(10,532,300) |

(92,837,500) |

|

정부보조금의 수취 |

88,019,881 |

100,000,000 |

|

정부보조금의 상환 |

(305,967,455) |

|

|

보증금의 증가 |

(5,000,000) |

|

|

보증금의 감소 |

5,000,000 |

|

|

재무활동현금흐름 |

(1,703,393,519) |

134,973,315 |

|

단기차입금의 차입 |

2,843,111,981 |

3,247,366,085 |

|

단기차입금의 상환 |

(4,226,721,538) |

(4,626,588,858) |

|

유동성장기차입금의 상환 |

(215,000,000) |

(863,326,000) |

|

장기차입금의 차입 |

2,500,000,000 |

|

|

리스부채의 증가(감소) |

(104,783,962) |

(122,477,912) |

|

현금및현금성자산의 증가(감소) |

1,841,667,580 |

931,892,483 |

|

현금및현금성자산에 대한 환율변동효과 |

18,383,736 |

43,931,452 |

|

기초현금및현금성자산 |

4,741,212,795 |

6,511,386,760 |

|

기말현금및현금성자산 |

6,601,264,111 |

7,487,210,695 |

3. 연결재무제표 주석

1. 연결회사의 개요

1.1 지배기업의 개요

하이즈항공 주식회사(이하 "지배기업")는 항공기 및 항공기 관련 부품의 조립 및 판매를 사업목적으로 2001년 11월 16일 서울에서 설립되었으며, 2007년 6월 4일에 진사항공단지(경남 사천 소재)로 이전하였습니다. 지배기업은 기업공개를 실시하여 2015년 11월 25일자로 한국거래소가 개설한 코스닥시장에 주식을 상장하였습니다.

당분기말 현재 지배기업 주주의 구성내역은 다음과 같습니다.

|

주주명 |

보유주식수(주) |

지분율(%) |

| 하상헌 | 6,746,146 | 36.08 |

| 기타특수관계자 | 1,326,355 | 7.09 |

| 우리사주조합 | 202,615 | 1.08 |

| 태웅로직스 | 900,000 | 4.81 |

| 기타주주 | 9,525,445 | 50.94 |

|

합 계 |

18,700,561 | 100.00 |

2025년 03월 31일로 종료하는 보고기간에 대한 연결재무제표는 지배기업 및 그 종속기업(이하 "연결기업")으로 구성되어 있습니다.

1.2 종속기업의 현황

1.2.1 당분기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

|

기업명 |

소유지분율 |

소재지 |

결산월 |

업종 |

|---|---|---|---|---|

|

주식회사 가온아이앤티 |

65.00% |

대한민국 |

12월 |

의류, 섬유, 무역, 전자상거래업 |

| 하이즈복합재산업(주)(주1) | 77.12% | 대한민국 | 12월 | 항공기용 부품 및 복합재관련 제조 |

| HIZE USA INC. | 100.00% | 미국 | 12월 | 항공기용 부품제조업 |

(주1) 전기 중 종속기업인 하이즈복합재산업(주)는 불균등유상증자를 실시하였습니다. 당사는 불균등유상증자에 참여하지 아니하여 지분율이 하락하였지만 지배력에는 영향이 없습니다.

1.2.2 당분기말 현재 연결대상 종속기업의 요약재무정보는 다음과 같습니다.

|

(단위: 원) |

|

기업명 |

자산 |

부채 |

자본 |

매출 |

당기순이익 |

|---|---|---|---|---|---|

| (주)가온아이앤티 | 6,536,654,481 | 1,152,716,000 | 5,383,938,481 | 3,199,770,717 | 191,528,162 |

| 하이즈복합재산업(주) | 18,892,739,169 | 12,227,901,424 | 6,664,837,745 | 2,384,980,322 | 56,551,212 |

| HIZE USA INC. | 293,824,865 | 44,937,960 | 248,886,905 | 78,266,997 | 25,439,355 |

1.2.3 당분기말 연결대상 종속기업의 비지배지분 관련된 정보는 다음과 같습니다.

|

(단위: 원) |

|

기업명 |

비지배지분에 귀속 |

비지배지분 |

비지배지분에 지급한 |

|---|---|---|---|

| (주)가온아이앤티 | 67,034,856 | 1,884,378,468 | - |

| 하이즈복합재산업(주) | 12,939,645 | 1,525,000,629 | - |

| 합계 | 79,974,501 | 3,409,379,097 | - |

2. 재무제표 작성작성 기준

(1) 회계기준의 적용

연결기업의 분기연결재무제표는 한국채택국제회계기준에 따라 작성되는 요약연결중간재무제표입니다. 동 재무제표는 기업회계기준서 제1034호 '중간재무보고'에 따라 작성되었으며, 연차연결재무제표에서 요구되는 정보에 비하여 적은 정보를 포함하고 있습니다. 선별적 주석은 직전 연차보고기간말 후 발생한 연결기업의 재무상태와 경영성과의 변동을 이해하는데 유의적인 거래나 사건에 대한 설명을 포함하고 있습니다.

(2) 추정과 판단

① 경영진의 판단 및 가정과 추정의 불확실성

한국채택국제회계기준은 중간재무제표를 작성함에 있어서 회계정책의 적용이나, 중간보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 추정치와 가정의 사용을 요구하고 있습니다. 중간보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

분기연결재무제표에서 사용된 연결기업의 회계정책 적용과 회계추정치에 대한 경영진의 판단은 2024년 12월 31일로 종료되는 회계연도의 연차연결재무제표와 동일한 회계정책과 추정의 근거를 사용하였습니다.

② 공정가치 측정

연결기업은 공정가치평가 정책과 절차를 수립하고 있습니다. 동 정책과 절차에는 공정가치 서열체계에서 수준 3으로 분류되는 공정가치를 포함한 모든 유의적인 공정가치 측정의 검토를 책임지는 평가부서의 운영을 포함하고 있으며, 그 결과는 재무담당임원에게 직접 보고되고 있습니다.

평가부서는 정기적으로 관측 가능하지 않은 유의적인 투입변수와 평가 조정을 검토하고 있습니다. 공정가치 측정에서 중개인 가격이나 평가기관과 같은 제3자 정보를 사용하는 경우, 평가부서에서 제3자로부터 입수한 정보에 근거한 평가가 공정가치 서열체계 내 수준별 분류를 포함하고 있으며 해당 기준서의 요구사항을 충족한다고 결론을 내릴 수 있는지 여부를 판단하고 있습니다.

연결기업은 유의적인 평가에 관한 사항을 감사에 보고하고 있습니다.

자산이나 부채의 공정가치를 측정하는 경우, 연결기업은 최대한 시장에서 관측가능한 투입변수를 사용하고 있습니다. 공정가치는 다음과 같이 가치평가기법에 사용된 투입변수에 기초하여 공정가치 서열체계 내에서 분류됩니다.

- 수준 1: 측정일에 동일한 자산이나 부채에 대한 접근 가능한 활성시장의 조정되지 않은 공시가격

- 수준 2: 수준 1의 공시가격 이외에 자산이나 부채에 대해 직접적으로 또는 간접적으로 관측가능한 투입변수

- 수준 3: 자산이나 부채에 대한 관측 가능하지 않은 투입변수

자산이나 부채의 공정가치를 측정하기 위해 사용되는 여러 투입변수가 공정가치 서열체계 내에서 다른 수준으로 분류되는 경우, 연결기업은 측정치 전체에 유의적인 공정가치 서열체계에서 가장 낮은 수준의 투입변수와 동일한 수준으로 공정가치 측정치 전체를 분류하고 있으며, 변동이 발생한 보고기간 말에 공정가치 서열체계의 수준간 이동을 인식하고 있습니다.

공정가치 측정 시 사용된 가정의 자세한 정보는 주석 33에 포함되어 있습니다.

3. 회계정책의 변경

연결기업은 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

3.1 연결기업이 채택한 제ㆍ개정 기준서

- 기업회계기준서 제1001호 '재무제표 표시'(2020년 개정) - 부채의 유동ㆍ비유동 분류 동 개정사항은 유동부채와 비유동부채의 분류는 보고기간말에 존재하는 기업의 권리에 근거한다는 점을 명확히 하고 기업이 부채의 결제를 연기할 수 있는 권리를 행사할지 여부에 대한 기대와는 무관하다는 점을 강조합니다. 그리고 부채 결제의 의미와 결제방식을 현금, 자신의 지분상품, 그 밖의 자산 또는 용역을 거래상대방에게 이전하는 것으로 명확히 합니다. 동 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시'(2023년 개정) - 약정사항이 있는 비유동부채 동 개정사항은 보고기간말 이전에 준수해야 하는 차입약정상의 특정 조건(이하 '약정사항 ')만 보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 기업의 권리에 영향을 미친다고 규정합니다. 약정사항의 준수 여부가 보고기간 이후에만 평가되더라도, 이러한 약정 사항은 보고기간말 현재 권리가 존재하는지에 영향을 미칩니다.

또한 보고기간 이후에만 준수해야 하는 약정사항은 결제를 연기할 수 있는 권리에 영향을 미치지 않는다고 규정합니다. 하지만 부채의 결제를 연기할 수 있는 기업의 권리가 보고기간 후 12개월 이내에 준수하는 약정사항에 따라 달라진다면, 보고기간 후 12개월 이내에 부채가 상환될 수 있는 위험을 재무제표 이용자가 이해할 수 있도록 정보를 공시합니다. 이러한 정보에는 약정사항에 대한 정보(약정사항의 성격, 기업이 약정사항을 준수해야 하 는 시점을 포함), 관련된 부채의 장부금액, 그리고 약정사항을 준수하기 어려울 수 있음을 나타내는 사실과 상황이 포함됩니다. 동 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 '현금흐름표' 및 기업회계기준서 제1107호 '금융상품 공시' (개정) - 공급자금융약정

동 개정사항은 기업회계기준서 제1007호 '현금흐름표'의 공시 목적에 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름에 미치는 영향을 평가할 수 있도록 공급자금융 약정에 대한 정보를 공시해야 한다는 점을 추가합니다. 또한 기업회계기준서 제1107호 '금융상품 공시'를 개정하여 유동성위험 집중도에 대한 익스포저와 관련한 정보를 공시하도록 하는 요구사항의 예로 공급자금융약정을 추가하였습니다.

'공급자금융약정'이라는 용어는 정의되지 않습니다. 대신 동 개정사항은 정보를 제공해야하는 약정의 특성을 제시합니다.

공시 목적을 이루기 위하여, 공급자금융약정에 대한 다음 내용을 통합하여 공시하여야 합니다.

ㆍ약정의 조건

ㆍ공급자금융약정에 해당하는 금융부채의 장부금액 및 그 금융부채와 관련하여 재무상태표에 표시되는 항목

ㆍ공급자금융약정에 해당하는 금융부채 중 공급자가 금융제공자에게서 이미 금액을 받은 부분에 해당하는 장부금액 및 그 금융부채와 관련하여 재무상태표에 표시되는 항목ㆍ공급자금융약정에 해당하는 금융부채의 지급기일 범위와 공급자금융약정에 해당하지 않는 비교 가능한 매입채무의 지급기일 범위

ㆍ공급자금융약정에 해당하는 금융부채 장부금액의 비현금 변동유형과 영향ㆍ유동성위험 정보

동 개정사항으로 인하여 추가적인 정보를 공시하였습니다(주석 17 참조).

- 기업회계기준서 제1116호 '리스'(개정) - 판매후리스에서 발생하는 리스부채

동 개정사항은 기업회계기준서 제1115호 '고객과의 계약에서 생기는 수익'을 적용하여 판 매로 회계처리 되는 판매후리스에 대하여 후속측정 요구사항을 추가하였습니다. 동 개정 사항은 리스개시일 후에 판매자-리스이용자가 계속 보유하는 사용권에 대해서는 판매자- 리스이용자가 어떠한 차손익도 인식하지 않는 방식으로 '리스료'나 '수정 리스료'를 산정하도록 요구합니다. 동 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 '재무제표 표시'(2023년 개정) - 가상자산 공시

동 개정사항은 가상자산 관련 거래에 대해 다른 기준서에서 요구하는 공시요구사항에 추가하여, 1) 가상자산을 보유하는 경우, 2) 가상자산을 고객을 대신하여 보유하는 경우, 3) 가상자산을 발행하는 경우로 각각 구분하여 각 경우별로 공시해야 할 사항을 규정합니다. 가상자산을 보유하는 경우 가상자산의 일반정보, 적용한 회계정책, 가상자산별 취득경로와 취득원가 및 당기말 공정가치 등에 대한 정보를 공시해야 합니다. 또한 가상자산을 발행한 경우 발행한 가상자산과 관련된 기업의 의무 및 의무이행상황, 매각한가상자산의 수익인식시기 및 금액, 발행 후 보유 중인 가상자산의 수량과 중요한 계약내용 등을 공시하여야 합니다. 동 개정사항이 재무제표에 미치는 중요한 영향은 없습니다.

3.2 연결기업이 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정ㆍ공표되었으나 아직 시행일이 도래하지 않아 적용하지 아니한 한국채택국제회계기준은 다음과 같습니다.

- 기업회계기준서 제1021호 '환율변동효과' - 교환가능성 결여

동 개정사항은 회계목적상 다른 통화와 교환이 가능하다고 보는 상황에 대해 정의하고, 다른 통화와의 교환가능성 평가, 교환가능성이 결여된 경우 사용할 현물환율 추정 및 공시 요구사항을 명확히 합니다.

다른 통화와 교환이 가능하지 않다면 측정일에 현물환율을 추정해야 하며, 관측 가능한 환율을 조정 없이 사용하거나 다른 추정기법을 사용하도록 하고 있습니다.

상기 개정사항은 2025년 1월 1일 이후 최초로 시작되는 회계연도부터 전진적용하며 조기 적용이 허용됩니다.

연결기업은 동 개정사항이 재무제표에 미치는 영향이 중요하지 않을 것으로 판단하고 있습니다.

- 기업회계기준서 제1107호 '금융상품: 공시'와 기업회계기준서 제1109호 '금융상품'

동 개정사항은 계약상 현금흐름 특성을 평가할 때, 원리금 지급만으로 구성되어 있는 현금 흐름 관련 규정의 명확화 합니다. 기타포괄손익-공정가치(FVOCI) 측정 지분상품의 투자 종류별 공정가치 변동 및 실현손익 정보에 대한 공시 요구사항을 추가합니다.

상기 개정사항은 2026년 1월 1일 이후 최초로 개시되는 회계연도부터 개정내용을 처음 적용하는 연차 보고기간의 시작일로부터 소급적용하며 조기적용이 허용됩니다.

- 한국채택국제회계기준 연차개선 개정안

(제1101호 '한국채택국제회계기준의 최초채택') 특정 문단(B5, B6)이 사용하는 용어 및 참조 문단을 제1109호와 일치시킵니다.

(제1107호 '금융상품: 공시') 기준서 내 문단 간 참조를 수정하고, 일부 용어(유의적이지만 관측할 수 없는)를 제1113호 '공정가치 측정'과 일치시킵니다. 또한 일부 적용사례가 본문의 용어 및 내용과 일관되도록 수정하고, 실무적용지침이 모든 요구사항을 예시하는 것이 아님을 명확히 합니다.

(제1109호 '금융상품') 리스부채 제거 시, 금융상품 기준서의 제거 규정에 따라 제거손익 (당기손익)을 인식함을 명확히 하고, 매출채권 측정과 관련하여 '거래가격'이라는 용어를 삭제하여 제1115호 '고객과의 계약에서 생기는 수익' 기준서에 의한 측정과의 일관성 확보합니다.

(제1110호 '재무제표') 문단 B74에 언급된 '사실상 대리인'에 대한 요구사항을 문단 B73과 일관되게 수정합니다.

(제1007호 '현금흐름표') '원가법(cost method)' 용어를 삭제하고 이를 '원가(at cost)'로 대체합니다.

상기 개정사항은 2026년 1월 1일 이후 최초로 개시되는 회계연도부터 전진적용하며 조기 적용이 허용됩니다

4. 영업부문

(1) 연결기업은 재화나 용역의 성격을 기준으로 최고경영자의 의사결정을 위해 다음과 같이 2개의 영업부문으로 구분하여 보고하고 있습니다.

|

영업부문 |

주요 재화 및 용역 |

주요 고객정보 |

|---|---|---|

|

항공기부품 |

항공기부품 |

항공기 완성품 제조업체 |

|

패션 및 잡화 |

의류, 섬유, 잡화 |

도매상, 소매상 |

(2) 당분기말과 전기말 현재 연결기업의 계속영업부문별 자산 및 부채의 현황은 다음과 같습니다.

① 당분기말

|

(단위: 원) |

|

구분 |

항공기부품 부문 |

패션 및 잡화 부문 |

합계 |

|---|---|---|---|

|

자산: |

|||

|

부문자산: |

|||

|

매출채권 및 기타채권 |

14,245,555,768 | 533,059,582 | 14,778,615,350 |

|

유형자산 |

60,155,311,218 | 55,424,046 | 60,210,735,264 |

| 사용권자산 | 267,943,304 | 150,359,077 | 418,302,381 |

|

무형자산 |

434,513,382 | 91,933,295 | 526,446,677 |

|

기타자산 |

30,215,974,790 | 5,797,811,776 | 36,013,786,566 |

|

총자산 |

105,319,298,462 | 6,628,587,776 | 111,947,886,238 |

|

부채: |

|||

|

유동부채 |

19,551,489,354 | 714,857,631 | 20,266,346,985 |

|

비유동부채 |

50,193,364,835 | 437,858,369 | 50,631,223,204 |

|

총부채 |

69,744,854,189 | 1,152,716,000 | 70,897,570,189 |

② 전기

|

(단위: 원) |

|

구분 |

항공기부품 부문 |

패션 및 잡화 부문 |

합 계 |

|---|---|---|---|

| 자산: | |||

|

부문자산: |

|||

|

매출채권 및 기타채권 |

14,580,092,464 | 3,166,790,910 | 17,746,883,374 |

|

유형자산 |

60,637,117,905 | 59,571,701 | 60,696,689,606 |

| 사용권자산 | 318,784,784 | 169,153,960 | 487,938,744 |

|

무형자산 |

489,897,141 | 91,933,295 | 581,830,436 |

|

기타자산 |

29,675,702,904 | 4,591,874,743 | 34,267,577,647 |

|

총자산 |

105,701,595,198 | 8,079,324,609 | 113,780,919,807 |

| 부채: | |||

|

유동부채 |

18,283,419,554 | 2,280,636,692 | 20,564,056,246 |

|

비유동부채 |

52,587,077,069 | 434,344,303 | 53,021,421,372 |

|

총부채 |

70,870,496,623 | 2,714,980,995 | 73,585,477,618 |

(3) 당분기 및 전분기 중 연결기업의 계속영업부문에 대한 주요 손익 정보는 다음과 같습니다.

① 당분기

|

(단위: 원) |

|

구분 |

항공기부품 조립 |

패션, 잡화 판매 |

합 계 |

|---|---|---|---|

| 매출액(주1) | 15,666,116,697 | 3,199,770,717 | 18,865,887,414 |

| 영업이익 | 1,404,379,126 | 213,570,825 | 1,617,949,951 |

| 금융수익 | 224,460,698 | 11,373,140 | 235,833,838 |

| 금융원가 | 776,547,830 | 9,066,444 | 785,614,274 |

| 법인세비용차감전순이익 | 821,928,258 | 217,281,076 | 1,039,209,334 |

| 감가상각비 | 773,307,243 | 22,942,538 | 796,249,781 |

| 무형자산상각비 | 61,030,917 | - | 61,030,917 |

② 전분기

|

(단위: 원) |

|

구분 |

항공기부품 조립 |

패션, 잡화 판매 |

합 계 |

|---|---|---|---|

|

매출액 |

16,428,770,991 | 6,155,395,477 | 22,584,166,468 |

|

영업손익 |

(520,502,415) | 447,283,688 | (73,218,727) |

|

금융수익 |

102,676,020 | 14,700,989 | 117,377,009 |

|

금융원가 |

616,820,155 | 25,822,712 | 642,642,867 |

|

법인세비용차감전순손익 |

(683,818,010) | 497,147,176 | (186,670,834) |

|

감가상각비 |

935,923,236 | 23,623,571 | 959,546,807 |

|

무형자산상각비 |

90,234,922 | - | 90,234,922 |

(4) 지역별 정보

당분기와 전분기 중 연결기업의 지역별 계속영업부문에 대한 매출액은 다음과 같으며, 비유동자산은 모두 국내(대한민국)에 소재하고 있습니다.

|

(단위: 원) |

|

구 분 |

당분기 |

전분기 |

|---|---|---|

|

대한민국 |

6,492,813,038 | 7,423,498,961 |

|

중국 |

3,231,658,099 | 4,565,780,589 |

|

미국 |

3,947,119,870 | 6,790,348,240 |

| 말레이시아 | 1,733,568,891 | 2,507,513,279 |

| 기타 | 3,460,727,516 | 1,297,025,399 |

|

합 계 |

18,865,887,414 | 22,584,166,468 |

(5) 주요고객정보

연결기업의 매출액에서 차지하는 비중이 10% 이상인 고객은 다음과 같습니다.

|

(단위: 원) |

| 주요고객 | 당분기 | 전분기 | ||

|---|---|---|---|---|

| 매출액 | 매출비중(%) | 매출액 | 매출비중(%) | |

| ONE STEP UP Ltd | 3,199,770,717 | 16.96 | 5,724,513,336 | 25.35 |

| 한국항공우주산업(주) | 3,583,288,462 | 18.99 | 3,895,254,326 | 17.25 |

| The Boeing Company | 3,338,544,429 | 17.70 | 5,867,030,617 | 25.98 |

| (주)대한항공 | 1,625,062,226 | 8.61 | 2,358,516,361 | 10.44 |

| 합 계 | 11,746,665,834 | 62.26 | 17,845,314,640 | 79.02 |

5. 현금및현금성자산

(1) 당분기말 및 전기말 현재 현금및현금성자산의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

| 현금 | 385,000 | 275,000 |

| 보통예금 | 6,914,373,588 | 4,820,952,152 |

| 정부보조금(현금및현금성자산) | (313,494,476) | (80,014,357) |

| 합 계 | 6,601,264,112 | 4,741,212,795 |

(2) 당분기말과 전기말 현재 사용이 제한되거나 담보로 제공된 현금및현금성자산의 내역은 다음과 같습니다.

| (단위: 원) |

| 구 분 | 당분기말 | 전기말 | 사용제한사유 |

|---|---|---|---|

| 현금성자산 | 313,494,476 | 80,014,357 | 정부보조금 |

6. 매출채권 및 기타채권

(1) 당분기말 및 전기말 현재 매출채권 및 기타채권의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

|

매출채권 |

15,993,968,312 | 18,825,930,639 |

|

매출채권대손충당금 |

(1,302,177,960) | (1,325,152,012) |

|

미수금 |

269,513,117 | 429,023,401 |

|

미수금대손충당금 |

(182,688,119) | (182,918,654) |

|

합 계 |

14,778,615,350 | 17,746,883,374 |

(2) 당분기말 및 전기말 현재 매출채권 및 기타채권에 대한 대손충당금의 변동내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 | ||

|---|---|---|---|---|

| 매출채권 | 기타채권 | 매출채권 | 기타채권 | |

| 기초금액 | 1,325,152,012 | 182,918,654 | 938,570,763 | 184,677,179 |

| 손상차손(환입) | (20,293,427) | (230,535) | 283,033,682 | (1,758,525) |

| 환산차이 | (2,680,625) | - | 103,547,567 | - |

| 기말금액 | 1,302,177,960 | 182,688,119 | 1,325,152,012 | 182,918,654 |

(3) 당분기말 및 전기말 현재 매출채권 및 기타채권의 약정 회수기일 기준 연령분석은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 | ||

|---|---|---|---|---|

| 매출채권 | 기타채권 | 매출채권 | 기타채권 | |

| 만기미도래 | 12,171,838,403 | 62,603,845 | 13,057,408,237 | 193,728,583 |

| 손상되지 않은 채권: | ||||

| 3개월 이내 경과 | 2,351,819,792 | 24,221,153 | 4,388,666,427 | 52,376,164 |

| 6개월 이내 경과 | 156,497,650 | - | 50,869,776 | - |

| 9개월 이내 경과 | 11,634,082 | - | 3,834,187 | - |

| 12개월 이내 경과 | 425 | - | - | - |

| 12개월 초과 | - | - | - | - |

| 소 계 | 2,519,951,949 | 24,221,153 | 4,443,370,390 | 52,376,164 |

| 손상된 채권: | ||||

| 3개월 이내 경과 | 209,765,227 | - | 258,843,480 | - |

| 6개월 이내 경과 | 55,527,556 | - | 26,236,560 | - |

| 9개월 이내 경과 | 20,074,919 | - | 8,631,840 | - |

| 12개월 이내 경과 | 2,303,872 | - | 28,460,670 | - |

| 12개월 초과 | 1,014,506,386 | 182,688,119 | 1,002,979,462 | 182918654 |

| 소 계 | 1,302,177,960 | 182,688,119 | 1,325,152,012 | 182,918,654 |

| 합 계 | 15,993,968,312 | 269,513,117 | 18,825,930,639 | 429,023,401 |

7. 재고자산

(1) 당분기말 및 전기말 현재 재고자산의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

|

제품 |

6,483,465,495 | 6,968,841,300 |

|

재공품 |

7,395,327,731 | 6,694,210,947 |

|

원재료 |

8,378,368,458 | 8,209,069,154 |

|

부재료 |

1,355,005,514 | 1,131,739,515 |

|

미착품 |

202,844,361 | 828,708,121 |

| 소 계 | 23,815,011,559 | 23,832,569,037 |

| 평가충당금 | (3,956,505,829) | (3,903,348,884) |

|

합 계 |

19,858,505,730 | 19,929,220,153 |

(2) 당분기와 전분기 중 비용으로 인식한 재고자산 금액과 재고자산과 관련하여 인식한 평가손실충당금 변동내역은 다음과 같습니다.

|

(단위: 원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 매출원가 : | ||

| 비용으로 인식한 재고자산 | 15,208,149,204 | 20,458,042,696 |

| 재고자산평가충당금의 증가(감소) | 53,156,945 | (107,216,042) |

| 재고자산폐기손실 | 43,854,441 | 188,224,618 |

| 합 계 | 15,305,160,590 | 20,539,051,272 |

(3) 당분기와 전분기 중 재고자산평가충당금의 변동내역은 다음과 같습니다.

|

(단위: 원) |

| 구분 | 당분기 | 전분기 |

|---|---|---|

| 기초 | 3,903,348,884 | 3,864,629,554 |

| 설정(환입) | 53,156,945 | (107,216,042) |

| 기말 | 3,956,505,829 | 3,757,413,512 |

8. 기타금융자산 및 기타금융부채

(1) 당분기말 및 전기말 현재 기타금융자산의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

||

|---|---|---|---|---|

|

유 동 |

비유동 |

유 동 |

비유동 |

|

| 장ㆍ단기금융상품 | 2,580,000,000 | - | 2,280,000,000 | 161,700,000 |

| 미수수익 | 27,392,142 | - | 30,812,012 | - |

| 장ㆍ단기대여금 | - | 808,000,000 | 250,000,000 | 568,500,000 |

| 보증금 | 78,425,709 | 95,286,370 | 81,297,949 | 97,428,913 |

| 현재가치할인차금 | (1,670,865) | (2,192,106) | (1,669,897) | (3,827,810) |

| 합 계 | 2,684,146,986 | 901,094,264 | 2,640,440,064 | 823,801,103 |

(2) 당분기말 및 전기말 현재 사용이 제한된 금융상품의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

제공처 |

당분기말 |

전기말 |

제공사유 |

|---|---|---|---|---|

|

단기금융상품(주1) |

한국증권금융 | 2,280,000,000 | 2,280,000,000 |

질권설정 |

| 장기금융상품(주2) | 서울보증보험 | - | 161,700,000 | 질권설정 |

|

합 계 |

2,280,000,000 | 2,441,700,000 | ||

(주1) 우리사주조합원의 우리사주취득대출금에 대해 연결기업의 금융상품이 담보제공되어 있습니다.(주석 29, 30 참고)

(주2) 서울보증보험에 질권설정 되어있던 정기예금은 당분기 중 질권설정 해지되었습니다.

(3) 보고기간종료일 현재 기타금융부채의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

||

|---|---|---|---|---|

|

유 동 |

비유동 |

유 동 |

비유동 |

|

| 미지급배당금 | 80,000,000 | - | - | - |

| 금융보증부채 | 161,895,784 | - | 162,112,774 | - |

|

리스부채 |

316,906,516 | 169,016,104 | 354,648,938 | 209,134,357 |

|

합 계 |

558,802,300 | 169,016,104 | 516,761,712 | 209,134,357 |

9. 기타자산 및 기타부채

(1) 당분기말 및 전기말 현재 기타자산의 내역은 다음과 같습니다.

|

(단위: 원) |

| 구분 | 당분기말 | 전기말 | ||

|---|---|---|---|---|

| 유동 | 비유동 | 유동 | 비유동 | |

| 선급금 | 334,534,518 | - | 212,614,061 | - |

| 선급비용 | 349,125,720 | 6,263,669 | 396,218,694 | 21,294,122 |

| 부가가치세대급금 | 250,323,928 | - | 315,524,711 | - |

| 합계 | 933,984,166 | 6,263,669 | 924,357,466 | 21,294,122 |

(2) 당분기말 및 전기말 현재 기타부채의 내역은 다음과 같습니다.

|

(단위: 원) |

|

구 분 |

당분기말 |

전기말 |

|---|---|---|

| 선수금 | 3,519,275,031 | 2,631,085,999 |

| 예수금 | 503,488,924 | 567,438,784 |

| 부가가치세예수금 | 199,452,574 | 110,305,652 |

| 합 계 | 4,222,216,529 | 3,308,830,435 |

10. 당기손익-공정가치측정금융자산

(1) 당분기말 및 전기말 현재 당기손익-공정가치측정금융자산의 내역은 다음과 같습니다.

|

(단위: 원) |

| 구 분 | 당분기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 주식수(주) | 지분율(%) | 취득원가 | 평가손익누계 | 장부금액 | 장부금액 | |

| SK(주1) | - | - | - | - | - | 144,650,000 |

| 신한-시몬느 신기술 투자조합 제1호 |

2,005 | 19.23% | 2,004,509,315 | (293,478,204) | 1,711,031,111 | 1,711,031,111 |

| 저축성보험 | - | - | 50,000,000 | (3,155,226) | 46,844,774 | 17,217,819 |

| 합 계 | 2,054,509,315 | (296,633,430) | 1,757,875,885 | 1,872,898,930 | ||

(주1) 당분기 중 전액 매도하였습니다.

(2) 당분기 및 전기 중 당기손익-공정가치측정 금융자산의 변동내역은 다음과 같습니다.

|

(단위: 원) |

| 구 분 | 당분기 | 전 기 |

|---|---|---|

| 기 초 | 1,872,898,930 | 794,700,000 |

| 취 득 | 30,000,000 | 20,000,000 |

| 처 분 | (159,021,500) | (1,182,216,997) |

| 평 가 | 13,998,455 | (177,896,573) |

| 재분류(주1) | - | 2,418,312,500 |

| 기말 | 1,757,875,885 | 1,872,898,930 |

(주1) 전기 중 기타포괄손익-공정가치측정금융자산에서 당기손익-공정가치측정금융자산으로 재분류하였습니다.

11. 기타포괄손익-공정가치측정금융자산

(1) 당분기말 및 전기말 현재 기타포괄손익-공정가치측정금융자산의 구성내역은 다음과 같습니다.

|

(단위: 원) |

|

회사명 |

당분기말 |

전기말 | ||||

|---|---|---|---|---|---|---|

|

주식수(주) |

지분율(%) |

취득원가 |

평가손익누계 |

장부금액 |

장부금액 |

|

|

한국표면처리(주) |

2,500 | 0.44% | 100,000,000 | (100,000,000) | - | - |

|

한국항공서비스(주) |

480,000 | 1.78% | 2,400,000,000 | (1,098,190,133) | 1,301,809,867 | 1,301,809,867 |

|

(주)태웅로직스 |

621,791 | 1.62% | 1,636,149,139 | 86,211,931 | 1,722,361,070 | 1,796,975,990 |

|

합 계 |

4,136,149,139 | (1,111,978,202) | 3,024,170,937 | 3,098,785,857 | ||

(2) 당분기 및 전기 중 기타포괄손익-공정가치측정금융자산의 변동내역은 다음과 같습니다.

| ① 당분기 |

(단위: 원) |

| 구 분 | 당기초 | 재분류 | 평가 | 당분기말 |

| 한국표면처리(주) | - | - | - | - |

| 한국항공서비스(주) | 1,301,809,867 | - | - | 1,301,809,867 |

| (주)태웅로직스(주1) | 1,796,975,990 | - | (74,614,920) | 1,722,361,070 |

| 합 계 | 3,098,785,857 | - | (74,614,920) | 3,024,170,937 |

(주1) 2020년 중 (주)태웅로직스와 수소저장탱크 보유기술을 활용한 그린뉴딜 물류사업진출 및 상호 지분 보유를 통한 협력관계를 위해 상호주식매입을 결정하였습니다. 상기주식 매각시에는 거래상대방인 (주)태웅로직스에 사전통보의무가 있습니다.

| ② 전기 |

(단위: 원) |

| 구 분 | 전기초 | 취득/처분 | 평가 | 전기말 |

| 한국표면처리(주) | - | - | - | - |

| 한국항공서비스(주) | 1,974,720,000 | - | (672,910,133) | 1,301,809,867 |

| (주)태웅로직스 | 2,176,268,500 | - | (379,292,510) | 1,796,975,990 |

| 신한-시몬느 신기술투자조합 제1호 | 2,418,312,500 | (2,418,312,500) | - | - |

| 합 계 | 6,569,301,000 | (2,418,312,500) | (1,052,202,643) | 3,098,785,857 |

12. 유형자산

(1) 당분기말과 전기말 현재 유형자산 장부금액의 구성내역은 다음과 같습니다.

① 당분기말

|

(단위: 원) |

| 구분 | 취득원가 | 감가상각누계액 | 손상차손누계액 | 정부보조금 | 장부금액 |

| 토지 | 24,021,465,906 | - | - | - | 24,021,465,906 |

| 건물 | 37,439,280,229 | (10,949,509,436) | (2,369,618,707) | (1,060,381,214) | 23,059,770,872 |

| 구축물 | 12,129,569,211 | (6,537,608,510) | (2,106,820,250) | (247,968,803) | 3,237,171,648 |

| 기계장치 | 42,202,588,924 | (25,511,214,036) | (11,367,324,748) | (485,778,813) | 4,838,271,327 |

| 차량운반구 | 689,115,401 | (537,958,745) | (55,284,810) | - | 95,871,846 |

| 공구와기구 | 7,708,382,549 | (5,755,279,723) | (598,236,798) | (255,684,657) | 1,099,181,371 |

| 비품 | 3,506,855,477 | (3,090,692,286) | (165,628,850) | - | 250,534,341 |

| 건설중인자산 | 4,447,608,471 | - | - | (839,140,518) | 3,608,467,953 |

| 합계 | 132,144,866,168 | (52,382,262,736) | (16,662,914,163) | (2,888,954,005) | 60,210,735,264 |

② 전기말

|

(단위: 원) |

| 구분 | 취득원가 | 감가상각누계액 | 손상차손누계액 | 정부보조금 | 장부금액 |

| 토지 | 24,021,465,906 | - | - | - | 24,021,465,906 |

| 건물 | 37,439,280,229 | (10,729,806,583) | (2,369,618,707) | (1,135,695,910) | 23,204,159,029 |

| 구축물 | 12,129,569,211 | (6,449,265,056) | (2,106,820,250) | (255,372,008) | 3,318,111,897 |

| 기계장치 | 42,401,518,924 | (25,507,889,906) | (11,367,324,748) | (501,278,160) | 5,025,026,110 |

| 차량운반구 | 689,115,401 | (530,200,792) | (55,284,810) | - | 103,629,799 |

| 공구와기구 | 7,677,539,435 | (5,611,444,862) | (598,236,798) | (270,786,717) | 1,197,071,058 |

| 비품 | 3,494,173,659 | (3,042,575,628) | (165,628,850) | - | 285,969,181 |

| 건설중인자산 | 4,305,242,269 | - | - | (763,985,643) | 3,541,256,626 |

| 합계 | 132,157,905,034 | (51,871,182,827) | (16,662,914,163) | (2,927,118,438) | 60,696,689,606 |

(2) 당분기말 및 전분기말 중 유형자산의 장부금액의 변동내역은 다음과 같습니다.

① 당분기말

|

(단위: 원) |

| 구분 | 기초 | 취득 | 계정대체 | 처분 | 부산시 환수금 조정 | 감가상각비 | 기말 |

|---|---|---|---|---|---|---|---|

| 토지 | 24,021,465,906 | - | - | - | - | - | 24,021,465,906 |

| 건물 | 23,204,159,029 | - | - | - | 65,465,422 | (209,853,579) | 23,059,770,872 |

| 구축물 | 3,318,111,897 | - | - | - | - | (80,940,249) | 3,237,171,648 |

| 기계장치 | 5,025,026,110 | 48,900,000 | 11,100,000 | (1,000) | 551,589 | (247,305,372) | 4,838,271,327 |

| 차량운반구 | 103,629,799 | - | - | - | - | (7,757,953) | 95,871,846 |

| 공구와기구 | 1,197,071,058 | 16,601,000 | 14,242,114 | - | - | (128,732,801) | 1,099,181,371 |

| 비품 | 285,969,181 | 12,681,818 | - | - | - | (48,116,658) | 250,534,341 |

| 건설중인자산 | 3,541,256,626 | 87,608,735 | (20,397,408) | - | - | - | 3,608,467,953 |

| 합계 | 60,696,689,606 | 165,791,553 | 4,944,706 | (1,000) | 66,017,011 | (722,706,612) | 60,210,735,264 |

② 전분기

|

(단위: 원) |

| 구분 | 기초 | 취득 | 계정대체 | 처분 | 감가상각비 | 기말 |

|---|---|---|---|---|---|---|

| 토지 | 23,998,169,310 | - | - | - | - | 23,998,169,310 |

| 건물 | 22,274,372,790 | - | - | - | (197,788,149) | 22,076,584,641 |

| 구축물 | 5,422,395,196 | - | - | (2,500,000) | (116,488,834) | 5,303,406,362 |

| 기계장치 | 6,755,502,118 | 191,000,000 | 107,727,200 | (298,488,515) | (208,533,510) | 6,547,207,293 |

| 차량운반구 | 168,044,382 | - | - | - | (9,950,319) | 158,094,063 |

| 공구와기구 | 2,018,456,635 | 10,340,000 | 113,445,040 | - | (179,186,748) | 1,963,054,927 |

| 비품 | 441,846,497 | 73,649,546 | - | (26,464,772) | (28,110,785) | 460,920,486 |

| 건설중인자산 | 1,161,559,350 | 904,583,820 | (221,172,240) | - | - | 1,844,970,930 |

| 합계 | 62,240,346,278 | 1,179,573,366 | - | (327,453,287) | (740,058,345) | 62,352,408,012 |

(3) 당분기말 현재 연결기업은 토지, 건물 등의 유형자산을 담보로 제공하고 있습니다.(주석 30 참조)

13. 리스

(1) 연결기업은 영업에 사용되는 건물, 차량운반구 등의 리스계약을 체결하고 있습니다.

(2) 당분기말과 전기말 현재 사용권자산 장부금액의 구성내역은 다음과 같습니다.

① 당분기말

|

(단위: 원) |

| 구분 | 취득원가 | 감가상각누계액 | 손상차손누계액 | 장부금액 |

| 건물 | 664,901,610 | (348,737,849) | (12,325,428) | 303,838,333 |

| 차량운반구 | 426,361,443 | (262,347,240) | (49,550,155) | 114,464,048 |

| 합계 | 1,091,263,053 | (611,085,089) | (61,875,583) | 418,302,381 |

② 전기말

|

(단위: 원) |

| 구분 | 취득원가 | 감가상각누계액 | 손상차손누계액 | 장부금액 |

| 건물 | 580,820,750 | (216,293,848) | (12,325,428) | 352,201,474 |

| 차량운반구 | 425,120,330 | (239,832,905) | (49,550,155) | 135,737,270 |

| 합계 | 1,005,941,080 | (456,126,753) | (61,875,583) | 487,938,744 |

(3) 당분기말과 전기 중 사용권자산의 변동내역은 다음과 같습니다.

| ① 당분기말 | (단위 : 원) |

| 구분 | 건물 | 차량운반구 | 합계 |

|---|---|---|---|

| 기초장부금액 | 352,201,474 | 135,737,270 | 487,938,744 |

| 취득 | 26,689,528 | - | 26,689,528 |

| 처분 | - | - | - |

| 감가상각 | (74,908,445) | (21,266,201) | (96,174,646) |

| 기타조정 | (144,224) | (7,021) | (151,245) |

| 기말장부금액 | 303,838,333 | 114,464,048 | 418,302,381 |

| ② 전기 | (단위 : 원) |

| 구분 | 건물 | 차량운반구 | 기계장치 | 합계 |

| 기초금액 | 163,492,591 | 306,427,021 | 15,411,972 | 485,331,584 |

| 취득 | 239,525,667 | 62,954,984 | - | 302,480,651 |

| 처분 | (7,024,903) | (43,527,604) | - | (50,552,507) |

| 감가상각 | (281,416,708) | (139,524,888) | (15,411,972) | (436,353,568) |

| 조건변경 등 | 249,950,257 | (1,042,090) | - | 248,908,167 |

| 손상 | (12,325,430) | (49,550,153) | - | (61,875,583) |

| 기말금액 | 352,201,474 | 135,737,270 | - | 487,938,744 |

(4) 당분기말과 전기 중 리스부채의 변동내역은 다음과 같습니다.

| (단위 : 원) |

| 구분 | 당분기말 | 전기 |

| 기초 | 563,783,295 | 521,648,466 |

| 신규리스 | 25,948,816 | 292,488,587 |

| 리스종료 | - | (54,413,055) |

| 외화환산 | (368,982) | 7,248,890 |

| 이자비용 | 10,994,708 | 45,805,965 |

| 리스부채 및 이자의 지급 | (114,435,217) | (492,685,533) |

| 조건변경 등 | - | 148,249,156 |

| 기타 | - | 95,440,819 |

| 기말 | 485,922,620 | 563,783,295 |

(5) 당분기말과 전기말 현재 연결기업이 인식한 리스부채의 만기분석 내용은 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 당분기말 | 전기말 | ||

| 최소리스료(주1) | 최소리스료의 현재가치 | 최소리스료(주1) | 최소리스료의 현재가치 | |