|

|

(결재본)대표이사등의 확인ㆍ서명 |

정 정 신 고 (보고)

| 2025년 04월 02일 |

| 1. 정정대상 공시서류 : | 사업보고서 (2024.12) |

| 2. 정정대상 공시서류의 최초제출일 : | 2025.03.17 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| VIII.임원 및 직원 등에 관한 사항 > 1. 임원 및 직원 등의 현황 > 라. 육아지원제도 사용 현황 | 해당사항 없음 | 단순 기재 오류 | (주1) 정정 전 | (주1) 정정 후 |

(주1)

- 정정 전

라. 육아지원제도 사용 현황

| (단위: 명, %) |

| 구분 | 당기(8기) | 전기(7기) | 전전기(6기) |

|---|---|---|---|

| 육아휴직 사용자수(남) | 53 | 76 | 75 |

| 육아휴직 사용자수(여) | 72 | 115 | 99 |

| 육아휴직 사용자수(전체) | 125 | 191 | 174 |

| 육아휴직 사용률(남) | 38.5% | 34.4% | 40.0% |

| 육아휴직 사용률(여) | 96.4% | 84.4% | 93.3% |

| 육아휴직 사용률(전체) | 53.8% | 47.2% | 58.5% |

| 육아휴직 복귀 후 12개월 이상 근속자(남) |

57 | 61 | 98 |

| 육아휴직 복귀 후 12개월 이상 근속자(여) |

40 | 39 | 39 |

| 육아휴직 복귀 후 12개월 이상 근속자(전체) |

97 | 100 | 137 |

| 육아기 단축근무제 사용자 수 | 9 | 13 | 12 |

| 배우자 출산휴가 사용자 수 | 70 | 43 | 51 |

-정정 후

라. 육아지원제도 사용 현황

| (단위: 명, %) |

| 구분 | 당기(8기) | 전기(7기) | 전전기(6기) |

|---|---|---|---|

| 육아휴직 사용자수(남) | 53 | 76 | 75 |

| 육아휴직 사용자수(여) | 90 | 115 | 99 |

| 육아휴직 사용자수(전체) | 143 | 191 | 174 |

| 육아휴직 사용률(남) | 38.5% | 34.4% | 40.0% |

| 육아휴직 사용률(여) | 96.4% | 84.4% | 93.3% |

| 육아휴직 사용률(전체) | 53.8% | 47.2% | 58.5% |

| 육아휴직 복귀 후 12개월 이상 근속자(남) |

53 | 56 | 80 |

| 육아휴직 복귀 후 12개월 이상 근속자(여) |

33 | 43 | 31 |

| 육아휴직 복귀 후 12개월 이상 근속자(전체) |

86 | 99 | 111 |

| 육아기 단축근무제 사용자 수 | 9 | 13 | 12 |

| 배우자 출산휴가 사용자 수 | 70 | 43 | 51 |

【 대표이사 등의 확인 】

|

|

(결재본)대표이사등의 확인ㆍ서명 |

사 업 보 고 서

(제 8 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 17일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 롯데웰푸드(주) |

| 대 표 이 사 : | 이 창 엽 |

| 본 점 소 재 지 : | 서울특별시 영등포구 양평로21길 10 |

| (전 화) 02-2670-6114 |

|

| (홈페이지) https://www.lottewellfood.com |

|

| 작 성 책 임 자 : | (직 책) ESG부문장 (성 명) 최 규 상 |

| (전 화) 02-2670-6114 |

|

【 대표이사 등의 확인 】

|

|

(결재본)대표이사등의 확인ㆍ서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 33 | - | - | 33 | 5 |

| 합계 | 34 | - | - | 34 | 6 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 롯데웰푸드 주식회사라고 표기합니다.

또한 영문으로는 LOTTE WELLFOOD CO., LTD.라 표기합니다.

단, 약식으로 표기할 경우에는 롯데웰푸드(주)라고 표기합니다.

다. 설립일자 및 존속기간

당사는 식품 제조, 가공, 판매 및 수입 판매업 등을 영위할 목적으로 2017년 10월 1일 분할기일로 하여, 자본금 21억 원으로 설립되었으며, 2017년 10월 30일자로 한국증권거래소에 상장되어 매매가 개시되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

- 본사 : 서울특별시 영등포구 양평로21길 10

- 전화번호 : 02-2670-6114

- 홈페이지 : https://www.lottewellfood.com

마. 중소기업 등 해당 여부

당사는 독점규제 및 공정거래에 관한 법률에 의해 대규모기업집단에 소속되므로 중소기업에 해당되지 않습니다.

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

당사는 소비자 기호에 맞는 건과, 빙과, 베이커리, 유지식품, 육가공, 델리카, HMR 제품 등을 생산하고 있으며, 전국적인 영업 조직망을 가지고 도매점, 소매점, 할인점, SSM, CVS 등을 통해 양질의 제품을 판매하고 있습니다. 또한 주요 종속회사를 중심으로 국내 및 글로벌 시장에 우수한 식품 제품 공급을 통해 시장 지배력을 강화하며, 글로벌 식품회사로 성장해 나아가고 있습니다.

(건과) 건과 사업은 껌, 캔디, 비스킷, 초콜릿, 케익, 스낵 등의 과자류 제품을 생산하여 판매하는 사업입니다.

(빙과) 빙과 사업은 바, 콘, 컵, 펜슬, 홈, 프리미엄 브랜드 등의 빙과류 제품을 생산하여 판매하는 사업입니다.

(기타) 그 밖에 베이커리, 유지식품, 육가공, 델리카, HMR 등의 사업을 운영하고 있습니다. 또한 해외 수출을 확대하여 인도, 카자흐스탄, 벨기에를 포함한 포함한 60여 개 국가에 건과, 빙과, 베이커리, 유지식품, 육가공 제품을 판매하고 있습니다.

사. 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

| 2022.01.20 | 회사채 | AA | 한국기업평가㈜ (AAA∼D) |

본평가 |

| 2022.01.26 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

본평가 |

| 2022.06.22 | 기업어음 | A1 | 한국신용평가㈜ (A1∼D) |

본평가 |

| 2022.06.22 | 보증사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2022.06.22 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2022.06.27 | 기업어음 | A1 | NICE신용평가㈜ (A1~D) |

본평가 |

| 2022.06.27 | 회사채 | AA | NICE신용평가㈜ (AAA~D) |

정기 |

| 2022.06.29 | 보증사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2022.06.29 | 회사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2022.07.20 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

수시 |

| 2022.07.22 | 회사채 | AA | NICE신용평가㈜ (AAA~D) |

수시 |

| 2022.12.22 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

본평가 |

| 2022.12.22 | 기업어음 | A1 | 한국신용평가㈜ (A1∼D) |

정기 |

| 2022.12.22 | 회사채 | AA | 한국기업평가㈜ (AAA∼D) |

본평가 |

| 2022.12.26 | 기업어음 | A1 | NICE신용평가㈜ (A1~D) |

정기 |

| 2023.06.22 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2023.06.22 | 보증사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2023.06.23 | 회사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2023.06.23 | 보증사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2023.06.23 | 기업어음 | A1 | 한국기업평가㈜ (A1∼D) |

본평가 |

| 2023.06.29 | 회사채 | AA | NICE신용평가㈜ (AAA∼D) |

정기 |

| 2023.06.29 | 기업어음 | A1 | NICE신용평가㈜ (A1~D) |

본평가 |

| 2023.12.22 | 기업어음 | A1 | 한국기업평가㈜ (A1∼D) |

정기 |

| 2023.12.22 | 기업어음 | A1 | NICE신용평가㈜ (A1∼D) |

정기 |

| 2024.06.27 | 회사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2024.06.27 | 보증사채 | AA | 한국신용평가㈜ (AAA∼D) |

정기 |

| 2024.06.27 | 기업어음 | A1 | 한국신용평가㈜ (A1∼D) |

본평가 |

| 2024.06.25 | 회사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2024.06.27 | 보증사채 | AA | 한국기업평가㈜ (AAA∼D) |

정기 |

| 2024.06.25 | 기업어음 | A1 | 한국기업평가㈜ (A1∼D) |

본평가 |

| 2024.06.26 | 회사채 | AA | NICE신용평가㈜ (AAA∼D) |

정기 |

| 2024.12.20 | 기업어음 | A1 | 한국기업평가㈜ (A1∼D) |

정기 |

| 2024.12.20 | 기업어음 | A1 | 한국신용평가㈜ (A1∼D) |

정기 |

※ 기업어음(CP) 신용등급체계 및 각 신용등급 정의

| 등급 | 등급의 정의 |

| A1 | 적기상환 능력이 최고 수준이며, 그 안정성은 현단계에서 합리적으로 예측가능한 환경변화에 영향을 받지 않을 만큼 높음. |

| A2 | 적기상환 능력이 우수하지만, 그 안정성은 A1 등급에 비하여 다소 열등한 요소가 있음. |

| A3 | 적기상환 능력은 양호하지만, 그 안정성은 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음. |

| B | 최소한의 적기상환 능력은 인정되나, 그 안정성이 환경변화로 저하될 가능성이 있어 투기적인 요소를 내포하고 있음. |

| C | 적기상환 능력 및 그 안정성이 매우 가변적이어서 투기적 요소가 강함. |

| D | 현재 채무불이행 상태에 있음. |

※ 회사채 신용등급체계 및 각 신용등급 정의

| 등급 | 등급의 정의 |

| AAA | 원리금 지급확실성이 최고 수준임. |

| AA | 원리금 지급확실성이 매우 높지만, AAA 등급에 비하여 다소 낮은 요소가 있음. |

| A | 원리금 지급확실성이 높지만, 장래의 환경변화에 다소 영향을 받을 가능성이 있음. |

| BBB | 원리금 지급확실성이 있지만, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있음. |

| BB | 원리금 지급능력에 당면문제는 없으나, 장래의 안정성면에서는 투기적인 요소가 내포되어 있음. |

| B | 원리금 지급능력이 부족하여 투기적임. |

| CCC | 원리금의 채무불이행이 발생할 위험요소가 내포되어 있음. |

| CC | 원리금의 채무불이행이 발생할 가능성이 높음. |

| C | 원리금의 채무불이행이 발생할 가능성이 지극히 높음. |

| D | 현재 채무불이행 상태에 있음. |

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2017년 10월 30일 | 해당사항 없음 |

2. 회사의 연혁

공시 대상 기간 최근 5사업연도(2020. 01. 01. ~ 2024. 12. 31.) 중 회사의 주된 변동 내용은 다음과 같습니다.

가. 회사의 본점 소재지 및 그 변경

- 최근 5사업연도 내 본점 소재지 변경 내역 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | 사내이사 이경훤 사외이사 이동규 사외이사 한성호 |

사내이사 신동빈 사내이사 민명기 |

사외이사 송영천 사외이사 박용호 |

| 2020년 03월 27일 | - | - | 대표이사 신동빈 대표이사 민명기 |

- |

| 2020년 11월 30일 | - | - | - | 대표이사 이영호 |

| 2021년 03월 23일 | 정기주총 | 사내이사 이영구 사외이사 손문기 |

사외이사 김종준 사외이사 나 건 |

사외이사 장용성 |

| 2021년 03월 23일 | - | 대표이사 이영구 | - | - |

| 2021년 11월 30일 | - | - | - | 대표이사 민명기 |

| 2022년 03월 23일 | 정기주총 | 사내이사 황성욱 사외이사 황덕남 |

사내이사 신동빈 사내이사 이경훤 사외이사 이동규 |

사외이사 한성호 |

| 2022년 03월 23일 | - | - | 대표이사 신동빈 | - |

| 2022년 06월 30일 | - | - | - | 사내이사 이경훤 사외이사 김종준 사외이사 나 건 |

| 2022년 07월 01일 | 임시주총 | 사내이사 이진성 사외이사 한현철 사외이사 정윤화 (주1) |

- | - |

| 2022년 12월 18일 | - | - | - | 사내이사 이진성 |

| 2023년 03월 23일 | 정기주총 | 사내이사 이창엽 | 사내이사 이영구 사외이사 손문기 사외이사 정윤화 |

- |

| 2023년 03월 23일 | - | 대표이사 이창엽 | 대표이사 이영구 | - |

| 2024년 03월 21일 | 정기주총 | 사외이사 신영선 사외이사 인병춘 |

사내이사 신동빈 사내이사 황성욱 사외이사 황덕남 |

사외이사 이동규 사외이사 한현철 |

| 2024년 03월 21일 | - | - | 대표이사 신동빈 | - |

※ 당사의 대표이사 선임ㆍ해임 기구는 이사회이며, 상기 표에서 변동일자는 이사회 개최일, 주총종류는 '-'로 표기하였음.

※ (주1) 2022년 5월 27일 개최된 임시주주총회에서 2022년 7월 1일부 효력 발생일로 신규 선임하였음.

다. 최대주주의 변동

- 당사는 최근 5사업연도 내 최대주주 변동 없습니다.

라. 상호의 변경

- 2023.04.01 롯데제과 주식회사 → 롯데웰푸드 주식회사 사명 변경

마. 회사가 합병 등을 한 경우 그 내용

- 2022.07.01 롯데푸드 주식회사 흡수합병

바. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

사. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 해당사항 없음

3. 자본금 변동사항

[자본금 변동추이]

2022년도 중 보통주 3,017,857주를 발행하여 약 15억 원의 자본금이 증가하였습니다.

| (단위 : 원, 주) |

| 종류 | 구분 | 당기말 | 제7기 (2023년말) |

제6기 (2022년말) |

제5기 (2021년말) |

제4기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 9,434,574 | 9,434,574 | 9,434,574 | 6,416,717 | 6,416,717 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 4,717,287,000 | 4,717,287,000 | 4,717,287,000 | 3,208,358,500 | 3,208,358,500 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 4,717,287,000 | 4,717,287,000 | 4,717,287,000 | 3,208,358,500 | 3,208,358,500 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 30,000,000 | - | 30,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 9,434,574 | - | 9,434,574 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 9,434,574 | - | 9,434,574 | - | |

| Ⅴ. 자기주식수 | 593,307 | - | 593,307 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 8,841,267 | - | 8,841,267 | - | |

| Ⅶ. 자기주식 보유비율 | 6.29 | 0.00 | 6.29 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 593,307 | - | - | - | 593,307 | (주1) | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 593,307 | - | - | - | 593,307 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(주1) 상기 자기주식 593,307주는 2017년 10월 1일 롯데지주(주)(구.롯데제과)로부터 인적분할하여 신규설립 시 발생한 단주 4,578주 및 2022년 7월 1일 롯데푸드(주)와의 합병 과정에서 발생한 신주 배정 및 단주, 주식매수청구분 588,729주입니다.

다. 자기주식 직접 취득ㆍ처분 이행현황

당사의 최근 3년간 자기주식 직첩 취득ㆍ처분 내역은 없습니다.

라. 자기주식 신탁계약 체결ㆍ해지 이행현황

당사의 최근 3년간 자기주식 신탁계약 체결ㆍ해지 내역은 없습니다.

마. 자기주식 보유현황

당사는 현재 총 593,307주의 자기주식을 보유하고 있으며 이는 전체 발행주식의 6.29%의 해당합니다.

이중 336,402주는 2022년 7월 1일부 롯데푸드(주) 흡수합병으로 보유하게 된 주식이며, 합병법인 롯데제과(주) 주주 중 일부가 주식매수 청구권을 행사하여 자기주식 190,330주가 합병 후 반영되었으며, 피합병법인 롯데푸드(주) 주주 중 일부가 주식매수 청구권을 행사하여 합병 비율에 따라 신주를 교부 받아 146,072주가 합병 후 자기 주식 수에 반영되었습니다.

나머지 256,905주 중 249,166주는 2022년 7월 1일부 롯데푸드(주) 흡수 합병시 롯데푸드(주)가 보유하고 있던 자사주 88,824주에 대하여 교부된 합병 신주이고, 잔여주식 7,739주는 2017년 10월 30일 분할로 인한 4,578주와 22년 6월 30일 합병으로 인한 단주 3,161주입니다.

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

- | - | - | - | - | - | - | - | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

- | - | - | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | - | - | - | ||

| 기타 취득 | - | 보통주 | 2017.10.30 | 舊롯데제과(주) 분할합병 주식매수 청구, 단주 취득 | - | 4,578 | - | - | 4,578 | (주1) | |

| - | 보통주 | 2022.07.20 | 舊롯데제과(주) 와 舊롯데푸드(주) 합병으로 인한 신주 배정 및 단주, 주식매수청구분 | - | 588,729 | - | - | 588,729 | (주1) | ||

| 총계 | 593,307 | - | - | 593,307 | - | ||||||

(주1) 상기 취득기간은 변경상장 및 합병신주 상장 예정일 기준으로 작성하였습니다.

바. 자기주식 보유 목적

당사는 합병법인 롯데제과㈜ 및 피합병법인 롯데푸드㈜의 주주가 주식매수 청구권 행사에 따라 취득한 주식수를 자기주식으로 보유하게 됩니다. 이 주식수는 336,402주이며, 자본시장과 금융투자업에 관한 법률 시행령 제176조의 7에 의거 5년 이내에 법적 처분 의무가 있는 주식수입니다.

또한, 피합병법인인 롯데푸드㈜에 배정된 합병 신주는 합병 후 인해 당사의 자기주식으로 보유하게 됩니다. 이 주식수는 256,905주이며, 법적 처분 의무가 없는 주식수입니다.

당사는 합병으로 보유하게 된 자기주식을 주주가치 제고를 위한 소각 또는 임직원 복지목적으로 사용될 예정임을 공시한 바 있습니다. 현재 그 시점에 대해서는 명확하게 정해진 바 없으나 해당 자기주식을 처리하는 시점에 적절한 공시 또는 공고 절차를 통해 안내할 예정입니다.

사. 자기주식 취득계획

결정된 바 없습니다.

아. 자기주식 처분계획

결정된 바 없습니다.

자. 자기주식 소각계획

당사는 주주가치 제고를 위하여 2025년 3월 25일 주주총회 의결을 통하여, 자기주식 593,307주 중 130,000주를 소각할 계획입니다. 향후 경영상황에 따라 자사주 소각 또는 처분, 그리고 임직원 복지 활용 등에 사용될 수 있으며, 구체적인 사항은 결정된 바 없습니다. 추후 관련 사항이 결정되면 공시될 예정입니다.

5. 정관에 관한 사항

본 사업보고서에 첨부된 정관의 최근 개정일은 2024년 3월 21일입니다.

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 23일 | 제5기 정기주주총회 | ㆍ2021년 8월 23일 개최된 제6차 이사회에서 이사회내 위원회로 설치한 ESG위원회를 정관 제40조에 명문화 |

- ESG위원회 정관 명문화 |

| 2022년 05월 27일 | 2022년 임시주주총회 | ㆍ 기존 롯데푸드(주)의 사업 목적 통합 ㆍ 보선 이사 임기 변경 ㆍ 이사회내 위원회 일부 통폐합(투명경영위원회→ESG위원회 통합운영, 집행위원회 폐지) |

- 롯데푸드(주)와의 합병 - 임기 명확화 통한 신규 임원에 대한 혼선 방지 - 회의 축소에 따른 의사소통 신속화 |

| 2023년 03월 23일 | 제6기 정기주주총회 | ㆍ 2023년 4월 1일부 사명 및 홈페이지 주소 변경 - 사명 : 롯데제과 주식회사 → 롯데웰푸드 주식회사 - 홈페이지 주소 : https://www.lotteconf.co.kr → https://www.lottewellfood.com |

- 통합법인 출범에 따른 사명 재수립 |

| 2024년 03월 21일 | 제7기 정기주주총회 | ㆍ사업의 목적 세분화 ㆍ배당절차 개선 방안 도입 위한 정관 내용 정비 |

- 사업목적 세분화 (80.연구개발업 및 연구용역제공업) - 주주의 배당 예측가능성 제공 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 식료품 제조, 가공, 판매 및 수입판매업 | 영위 |

| 2 | 벌꿀 소분 (제조), 판매업 | 미영위 |

| 3 | 낙농과 유제품의 제조, 가공 및 판매업 | 영위 |

| 4 | 제과와 제빙 및 그 판매업 | 영위 |

| 5 | 조미료류 및 식품첨가물 제조ㆍ판매업 | 영위 |

| 6 | 식품 소분 및 판매업 | 영위 |

| 7 | 음식점, 급식업 및 기타 서비스업 | 영위 |

| 8 | 합성수지용기, 합성고무 및 플라스틱 물질 제조ㆍ판매업 | 미영위 |

| 9 | 골판지 및 종이용기, 기타 종이제품제조ㆍ판매업 | 영위 |

| 10 | 화공약품의 제조 및 판매업 | 영위 |

| 11 | 수출입업 및 수출입품 판매업 | 영위 |

| 12 | 해외 현지 판매업 | 영위 |

| 13 | 수출입대행업 | 미영위 |

| 14 | 창고업, 부동산 임대 및 매매업 | 영위 |

| 15 | 식자재유통업 등 유통업, 물류서비스업 및 종합물류사업 | 미영위 |

| 16 | 의약품과 의약외품, 의료용구, 원료 또는 기타 의약관련제품 제조, 가공, 판매 및 수입판매업 | 미영위 |

| 17 | 문구류 및 완구류의 제조 및 판매업 | 미영위 |

| 18 | 기술용역제공사업 | 미영위 |

| 19 | 산업연수원운영, 평생교육시설 사업관련(지식인력개발사업, 원격교육) 등 연수원 운영업, 교육서비스업 | 미영위 |

| 20 | 체육오락 및 문화예술 서비스업 - 동 부대시설 운영 및 임대업 | 미영위 |

| 21 | 외국상사 대리업 | 미영위 |

| 22 | 조사 및 정보관련 서비스업 | 미영위 |

| 23 | 식료품제조기계 제조판매업 | 미영위 |

| 24 | 농 수축산물 재배, 가공, 이동, 저장, 처리 및 판매 및 서비스업 | 영위 |

| 25 | 주차장 시설 및 운영업 | 미영위 |

| 26 | 과실, 채소가공, 저장 처리 및 판매업 | 영위 |

| 27 | 곡물가공품, 전분 제조 및 판매업 | 미영위 |

| 28 | 사료 제조 및 판매업 | 미영위 |

| 29 | 위생 및 유사서비스업 | 미영위 |

| 30 | 출판, 인쇄 및 기록매체 복제업 | 미영위 |

| 31 | 기계 및 소비용품 임대업 | 미영위 |

| 32 | 즉석판매제조ㆍ가공업 | 미영위 |

| 33 | 건강기능식품 등 제조 가공 판매 및 수출입업 | 영위 |

| 34 | 위생용 섬유제품 제조 및 판매업 | 미영위 |

| 35 | 인삼 제품 제조 및 판매업 | 미영위 |

| 36 | 통신판매업 | 영위 |

| 37 | 실내건축 및 건축 마무리 공사업 | 미영위 |

| 38 | 계면활성제, 화장품 및 화장품 원료의 제조, 판매 및 수출입업 | 영위 |

| 39 | 음ㆍ식료품 도ㆍ소매업 | 영위 |

| 40 | 음식료품을 포함한 각종 상품을 판매하는 종합소매점업 | 미영위 |

| 41 | 주류, 알콜음료 제조 및 판매업 | 영위 |

| 42 | 자동판매기업 | 미영위 |

| 43 | 전기제품 계산 계량기기의 판매업 | 미영위 |

| 44 | 종합소매점 운영을 포함한 가맹점 구성 및 운영지도 | 미영위 |

| 45 | 광고물 제작 및 판매업 | 미영위 |

| 46 | 캐릭터 사업 | 미영위 |

| 47 | 관광 및 외식업 관련 서비스 교육훈련 | 미영위 |

| 48 | 곤충 원료의 제조, 판매 및 수출입업 | 영위 |

| 49 | 유지제조 가공 및 판매업 | 영위 |

| 50 | 드라이아이스 제조 및 판매업 | 미영위 |

| 51 | 산소 및 수소 제조 및 판매업 | 미영위 |

| 52 | 비누 및 세제 제조 및 판매업 | 미영위 |

| 53 | 장류 제조 및 판매업 | 미영위 |

| 54 | 건포류 제조 및 판매업 | 미영위 |

| 55 | 과실 및 야채통조림 제조 및 판매업 | 미영위 |

| 56 | 과실 및 야채가공저장업 및 판매업 | 영위 |

| 57 | 얼음 제조 및 판매업 | 미영위 |

| 58 | 산업용 냉동장비 제조 및 수리업 | 미영위 |

| 59 | 지방산 및 지방산유도체 제조, 판매 및 수출입업 | 미영위 |

| 60 | 도시락 제조 및 판매업 | 영위 |

| 61 | 전분 제조 및 판매업 | 미영위 |

| 62 | 당류 및 엿류 제조 및 판매업 | 미영위 |

| 63 | 배합사료첨가물 제조 및 판매업 | 미영위 |

| 64 | 대두 종합가공 및 탈지대두 판매업 | 미영위 |

| 65 | 다류 제조 및 판매업 | 영위 |

| 66 | 유통전문 판매업 | 영위 |

| 67 | 프랜차이즈점 모집 및 운영업 | 미영위 |

| 68 | 축산업 | 영위 |

| 69 | 사회복지서비스업 | 미영위 |

| 70 | 어로어업 | 미영위 |

| 71 | 양식어업 및 어업관련 서비스업 | 미영위 |

| 72 | 무점포소매업 | 미영위 |

| 73 | 주택건설사업 | 미영위 |

| 74 | 대지조성사업 | 미영위 |

| 75 | 부동산 개발 및 공급업 | 미영위 |

| 76 | 화물운송업 | 미영위 |

| 77 | 신재생에너지 사업 | 미영위 |

| 78 | 지정 외 폐기물 수집, 운반 및 처리업 | 미영위 |

| 79 | 각종 서비스 대행업 | 미영위 |

| 80 | 연구개발업 및 연구용역제공업 | 영위 |

| 81 | 전 각호에 부대되는 사업 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2022년 05월 27일 | 1. 식품 제조, 가공, 판매 및 수입판매업 | 1. 식료품 제조, 가공, 판매 및 수입판매업 |

| 수정 | 2022년 05월 27일 | 3. 낙농과 유제품의 제조 및 판매업 | 3. 낙농과 유제품의 제조, 가공 및 판매업 |

| 수정 | 2022년 05월 27일 | 5. 조미료 및 식품첨가물 제조ㆍ판매업 | 5. 조미료류 및 식품첨가물 제조ㆍ판매업 |

| 수정 | 2022년 05월 27일 | 7. 음식점 및 기타 서비스업 | 7. 음식점, 급식업 및 기타 서비스업 |

| 수정 | 2022년 05월 27일 | 8. 합성고무 및 플라스틱 물질 제조ㆍ판매업 | 8. 합성수지용기, 합성고무 및 플라스틱 물질 제조ㆍ판매업 |

| 수정 | 2022년 05월 27일 | 14. 부동산 임대 및 매매업 | 14. 창고업, 부동산 임대 및 매매업 |

| 수정 | 2022년 05월 27일 | 15. 유통업 및 종합물류사업 | 15. 식자재유통업 등 유통업, 물류서비스업 및 종합물류사업 |

| 수정 | 2022년 05월 27일 | 16. 의약품과 의약외품, 의료용구 또는 기타 의약관련제품 제조, 가공, 판매 및 수입판매업 | 16. 의약품과 의약외품, 의료용구, 원료 또는 기타 의약관련제품 제조, 가공, 판매 및 수입판매업 |

| 수정 | 2022년 05월 27일 | 19. 산업연수원운영, 평생교육시설 사업관련(지식인력개발사업, 원격교육) 등 교육서비스업 | 19. 산업연수원운영, 평생교육시설 사업관련(지식인력개발사업, 원격교육) 등 연수원 운영업, 교육서비스업 |

| 수정 | 2022년 05월 27일 | 24. 농 수축산물 재배, 가공, 처리 및 판매업 | 24. 농 수축산물 재배, 가공, 이동, 저장, 처리 및 판매 및 서비스업 |

| 수정 | 2022년 05월 27일 | 27. 곡물가공품, 전분, 사료 제조 및 판매업 | 27. 곡물가공품, 전분 제조 및 판매업 |

| 수정 | 2022년 05월 27일 | 27. 곡물가공품, 전분, 사료 제조 및 판매업 | 28. 사료 제조 및 판매업 |

| 수정 | 2022년 05월 27일 | 32. 건강기능식품 등 제조 가공 판매 및 수입 판매업 | 33. 건강기능식품 등 제조 가공 판매 및 수출입업 |

| 수정 | 2022년 05월 27일 | 37. 화장품 제조 및 판매업 | 38. 계면활성제, 화장품 및 화장품 원료의 제조, 판매 및 수출입업 |

| 수정 | 2022년 05월 27일 | 40. 주류 판매업 | 41. 주류, 알콜음료 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 48. 곤충 원료의 제조, 판매 및 수출입업 |

| 추가 | 2022년 05월 27일 | - | 49. 유지제조 가공 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 50. 드라이아이스 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 51. 산소 및 수소 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 52. 비누 및 세제 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 53. 장류 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 54. 건포류 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 55. 과실 및 야채통조림 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 56. 과실 및 야채가공저장업 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 57. 얼음 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 58. 산업용 냉동장비 제조 및 수리업 |

| 추가 | 2022년 05월 27일 | - | 59. 지방산 및 지방산유도체 제조, 판매 및 수출입업 |

| 추가 | 2022년 05월 27일 | - | 60. 도시락 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 61. 전분 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 62. 당류 및 엿류 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 63. 배합사료첨가물 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 64. 대두 종합가공 및 탈지대두 판매업 |

| 추가 | 2022년 05월 27일 | - | 65. 다류 제조 및 판매업 |

| 추가 | 2022년 05월 27일 | - | 66. 유통전문 판매업 |

| 추가 | 2022년 05월 27일 | - | 67. 프랜차이즈점 모집 및 운영업 |

| 추가 | 2022년 05월 27일 | - | 68. 축산업 |

| 추가 | 2022년 05월 27일 | - | 69. 사회복지서비스업 |

| 추가 | 2022년 05월 27일 | - | 70. 어로어업 |

| 추가 | 2022년 05월 27일 | - | 71. 양식어업 및 어업관련 서비스업 |

| 추가 | 2022년 05월 27일 | - | 72. 무점포소매업 |

| 추가 | 2022년 05월 27일 | - | 73. 주택건설사업 |

| 추가 | 2022년 05월 27일 | - | 74. 대지조성사업 |

| 추가 | 2022년 05월 27일 | - | 75. 부동산 개발 및 공급업 |

| 추가 | 2022년 05월 27일 | - | 76. 화물운송업 |

| 추가 | 2022년 05월 27일 | - | 77. 신재생에너지 사업 |

| 추가 | 2022년 05월 27일 | - | 78. 지정 외 폐기물 수집, 운반 및 처리업 |

| 추가 | 2024년 03월 21일 | - | 80. 연구개발업 및 연구용역제공업 |

(1) 변경 사유

| 구 분 | 추가일자 | 사업목적 | 변경 취지 및 목적 | 제안 주체 | 회사의 주된 사업에 미치는 영향 |

| 수정 | 2022년 05월 27일 | 1. 식품 제조, 가공, 판매 및 수입판매업 등 15개 (주1) |

롯데푸드와 합병으로 인한 기존 정관 중복 항목 수정 | 이사회 | 기존과 동일 |

| 추가 | 2022년 05월 27일 | 48. 곤충 원료의 제조, 판매 및 수출입업 | 곤충 관련 사업을 장기적 관점 미래사업으로 발굴 및 육성 | 이사회 | 신규 사업 발굴 및 기존 식품 사업과의 시너지 효과 기대 |

| 추가 | 2022년 05월 27일 | 49. 유지제조 가공 및 판매업 등 30개 (주1) |

롯데푸드와 합병으로 인한 사업목적 통합 및 추가 | 이사회 | 사업 포트폴리오 확대를 통한 성장 동력 확보 |

| 추가 | 2024년 03월 21일 | 80. 연구개발업 및 연구용역제공업 | 사업 목적 명확화 | 이사회 | 기존과 동일 |

※ (주1) 당사는 2022년 7월 1일 롯데푸드(주)와 합병을 위해 2022년 5월 27일 임시주주총회의 제2호 의안(정관 일부 변경의 건)을 통하여 사업목적 통합 및 추가를 진행하였습니다. 이에 따라 당사의 정관 사업목적의 일부 중복 항목은 수정하고, '49. 유지제조 가공 및 판매업'~ '78. 지정 외 폐기물 수집, 운반 및 처리업' 항목은 피합병법인인 롯데푸드(주)의 기존 사업목적대로 추가하였습니다. 자세한 내용은 'I. 회사의 개요 - 5. 정관에 관한 사항' 중 '다. 사업목적 변경 내용'을 참고하시기 바랍니다.

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 곤충 원료의 제조, 판매 및 수출입업 | 2022년 05월 27일 |

| 2 | 연구개발업 및 연구용역제공업 | 2024년 03월 21일 |

※ 합병으로 인한 사업 추가 외 신규로 추가된 사업목적에 대해서만 기술하였습니다.

(1) 곤충 원료의 제조, 판매 및 수출입업

① 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

현재 대체 단백질 및 곤충 관련 시장은 고성장 중으로 연구 개발 활성화 및 다양한 활용 방안 검토를 통해 곤충 관련 사업을 장기적 관점 미래사업으로 발굴 및 육성하고자 합니다.

② 시장의 주요 특성ㆍ규모 및 성장성

전 세계적으로 ESG 트렌드가 가속화되면서 대체 단백질에 대한 관심과 개발이 활발히 진행되고 있습니다. 곤충은 영양학적 측면에서 기존 동물성 단백질을 대체할 수 있는 훌륭한 대체 단백질원으로 부상하고 있습니다. 또한, 식용곤충은 육류 섭취로 인한 환경 오염 및 미래의 식량 부족 문제에 대한 해결책으로도 주목받고 있습니다.

③ 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

2022년 2월 캐나다의 글로벌 식용곤충 제조 기업인 아스파이어 푸드 그룹(Aspire Food Group)의 지분투자를 위해 설립된 한국 투자 노블푸드 신기술사업투자조합 1호에 90억을 출자하였습니다.

④ 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

2022년 8월 아스파이어 푸드 그룹(Aspire Food Group)과 전략적 파트너십 강화를 위한 업무협약(MOU)를 체결했으며, 본 협약을 통해 곤충소재 관련 공동연구 및 활용방안을 적극적으로 모색하고자 합니다.

⑤ 기존 사업과의 연관성

곤충의 기능성 소재를 활용하여 기존 식품 사업과의 시너지를 기대할 수 있습니다.

⑥ 주요 위험

식용, 사료용으로 허용되는 곤충 규제가 국가별로 상이하여 국내외 사업 확장시 규제에 따른 사업 지연이 있을 수 있습니다.

⑦ 향후 추진계획

| ① 전체 진행단계 및 진행단계별 예상 완료 시기 | |

| 현재 곤충 관련 법적 검토 사항이 많이 있고 내부적으로는 기술역량(소재화 연구 등) 축적이 필요하며 외부적으로는 곤충에 대한 소비자 인식 전환 등이 필요한 상황으로 단계별 완료 시점을 특정할 수 없습니다. (장기적 관점 필요) |

|

| ② 향후 1년 이내 추진 예정 사항 | |

| 국내 유통을 위한 인증 진행 및 거래처 확보, 글로벌 시장 조사 및 현지 테스트 판매를 계획 중에 있습니다. | |

| ③ 조직 및 인력 확보 계획 | |

| 현재 곤충 관련 연구 조직 및 인력 운영 중으로 추가 확대 운영 계획은 미정입니다. | |

⑧ 미추진 사유

해당사항 없습니다.

(2) 연구개발업 및 연구용역제공업

① 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

롯데중앙연구소의 식품 연구개발 역량을 활용하여 연구분야 자문을 수행하고자 합니다.

② 시장의 주요 특성ㆍ규모 및 성장성

소비자의 취향과 요구가 다양해지면서, 식품 연구개발 역량 또한 더욱 중요해지고 있습니다. 이에 따라, 롯데중앙연구소의 연구 역량을 활용한 연구자문 수요가 증대될 것으로 예상됩니다.

③ 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

기존 인프라를 활용하여 용역 서비스를 제공할 예정이므로, 별도의 추가 투자 사항은 없습니다.

④ 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

연구개발 및 연구용역 서비스를 제공함에 있어 발생하는 비용(인건비, 개발비 등)에 일정 수수료를 더하여 산정하는 방식으로 구체적인 수수료 비율은 계약 당사자 상호 협의를 통해 결정합니다.

⑤ 기존 사업과의 연관성

새로운 식품 연구개발 및 연구용역제공사업을 통해 원천기술 확보 및 기존 사업과의 시너지를 확대해 나갈 예정입니다.

⑥ 주요 위험

해당사항 없습니다.

⑦ 향후 추진계획

장기적 관점에서 연구개발업 및 연구용역제공업을 지속적으로 운영할 계획입니다.

⑧ 미추진 사유

해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

[지배회사]

(대표제품) 당사는 건과, 빙과 제품 등을 생산하여 최종 소비자들에게 할인점, SSM, CVS 등의 채널을 통해 제공하고 있습니다. 건과 주력 상품으로는 자일리톨, 빼빼로, 가나, 몽쉘, 꼬깔콘 등이 있으며, 빙과 주력 상품으로는 월드콘과 설레임, 스크류바, 죠스바, 돼지바 등이 있습니다. 또한 베이커리류와 유지식품, 육가공, 유가공, 델리카, HMR 등의 전반적인 포트폴리오를 확장시키며, 소비자들의 다양한 요구를 충족시키고 있습니다.

(매출 실적) 2024년 1~12월 당사의 매출액은 3,230,181(백만원)입니다. 이 중 제품이 2,761,611(백만원)으로 85.5%, 상품이 468,570(백만원)으로 14.5%를 차지하고 있습니다. 또한, 내수가 3,035,215(백만원), 수출이 194,966(백만원)으로 집계되었으며 총 판매 중량은 640,986(TON)입니다.

[종속회사]

당사의 종속회사는 34개사이며, 이 중 '기업공시작성기준'상 주요종속회사에 속하는 회사는 모두 6개입니다. 식품제조판매 회사로는 Chocolaterie Guylian N.V., Lotte Rakhat JSC, Lotte India Co., Ltd., Lotte Confectionery RUS LLC, HAVMOR ICE CREAM PRIVATE LIMITED 로 5개사가 있으며, 투자업종의 Lotte Confectionery Holdings (Europe) B.V. 1개사가 있습니다.

(매출 실적) 2024년 1~12월 Chocolaterie Guylian N.V.의 총 매출액은 87,809(백만원), Lotte Rakhat JSC.는 264,631(백만원), Lotte India Co., Ltd.는 117,642(백만원), Lotte Confectionery RUS LLC는 84,808(백만원), HAVMOR ICE CREAM PRIVATE LIMITED는 172,894(백만원)으로 집계되었습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

[지배회사]

당사는 껌, 캔디, 비스킷, 초콜릿, 빙과, 유지식품, 육가공 등을 생산, 판매하고 있습니다. 2024년 1~12월 각 제품군별 매출액은 아래와 같습니다.

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구체적 용도 | 주요상표 등 | 매출액(비율) |

| 식품제조 및 판매업 |

제 품 | 껌, 캔디 | 내 수 및 수 출 |

자일리톨, 애니타임 등 |

172,543 (5.3%) |

| 비스킷, 초콜릿 | 마가렛트, 빼빼로 등 |

624,043 (19.3%) |

|||

| 빙과, 기타 | 월드콘, 설레임 등 |

798,373 (24.7%) |

|||

| 유지식품 등 | 그랜드 마아가린 등 |

671,543 (20.8%) |

|||

| 육가공 등 | 로스팜 등 | 495,109 (15.3%) |

|||

| 소 계 | - | 2,761,611 (85.5%) |

|||

상 품 기 타 |

빙 과 | 옥동자, 티코 등 |

64,934 (2.0%) |

||

| 유지식품 등 | 팜스테아린 탈색유 등 |

164,003 (5.1%) |

|||

| 육가공 등 | 훈제오리 슬라이스 등 |

32,608 (1.0%) |

|||

| 기타 | 크런키, 드림카카오 등 |

207,025 (6.4%) |

|||

| 소계 | - | 468,570 (14.5%) |

|||

| 합 계 | - | 3,230,181 (100.0%) |

|||

[주요 종속회사]

주요 종속회사 중 식품 제조 판매업을 운영하고 있는 회사의 2024년 1~12월 각 제품군별 매출액 및 총 매출액에서 차지하는 비율은 아래와 같습니다.

(1) Chocolaterie Guylian N.V.

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제8기 | 제7기 | 제6기 | 비고 |

| 식품제조 및 판매업 |

제 품 | 건과 (초콜릿) |

내 수 및 수 출 |

87,809 (100.0%) |

75,681 (100.0%) |

83,656 (92.0%) |

- |

| 상 품 | 건과 (초콜릿) |

- (0.0%) |

- (0.0%) |

7,273 (8.0%) |

|||

| 기 타 | - (0.0%) |

- (0.0%) |

10 (0.0%) |

||||

| 합 계 | 87,809 (100.0%) |

75,681 (100.0%) |

90,939 (100.0%) |

||||

(2) LOTTE Rakhat JSC

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제8기 | 제7기 | 제6기 | 비고 |

| 식품제조 및 판매업 |

제 품 | 건과 (캔디, 초콜릿 外) |

내 수 및 수 출 |

256,452 (96.9%) |

262,823 (97.4%) |

227,605 (97.3%) |

- |

| 상 품 | 건과 (비스킷, 파이 外) |

8,179 (3.1%) |

6,891 (2.6%) |

6,202 (2.7%) |

|||

| 합 계 | 264,631 (100.0%) |

269,714 (100.0%) |

233,807 (100.0%) |

||||

(3) Lotte India Co., Ltd.

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제8기 | 제7기 | 제6기 | 비고 |

| 식품제조 및 판매업 |

제 품 | 건과 (캔디, 초콜릿 外) |

내 수 및 수 출 |

112,321 (95.5%) |

97,522 (94.3%) |

91,214 (98.2%) |

- |

| 상 품 | 건과 (비스킷, 파이 外) |

5,321 (4.5%) |

5,892 (5.7%) |

1,651 (1.8%) |

|||

| 합 계 | 117,642 (100.0%) |

103,414 (100.0%) |

92,864 (100.0%) |

||||

(4) Lotte Confectionery RUS LLC

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제8기 | 제7기 | 제6기 | 비고 |

| 식품제조 및 판매업 |

제 품 | 건과 (파이, 캔디) |

내 수 및 수 출 |

75,322 (88.8%) |

70,376 (90.6%) |

74,834 (92.9%) |

- |

| 상 품 | 건과 (비스킷, 초콜릿 外) |

9,486 (11.2%) |

7,322 (9.4%) |

5,736 (7.1%) |

|||

| 합 계 | 84,808 (100.0%) |

77,698 (100.0%) |

80,570 (100.0%) |

||||

(5) HAVMOR ICE CREAM PRIVATE LIMITED

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적 용도 | 제8기 | 제7기 | 제6기 | 비고 |

| 식품제조 및 판매업 |

제 품 | 빙과 | 내 수 및 수 출 |

172,403 (99.7%) |

164,739 (99.5%) |

- | - |

| 상 품 | 빙과 | 347 (0.2%) |

537 (0.3%) |

- | |||

| 기 타 | 빙과 | 144 (0.1%) |

333 (0.2%) |

- | |||

| 합 계 | 172,894 (100.0%) |

165,609 (100.0%) |

- | ||||

※ Havmor Ice cream Pvt. Ltd.는 2023년부 주요 종속회사입니다.

나. 주요 제품의 가격변동 추이

| (단위 : 원) |

| 품목 및 구분 | 제8기 | 제7기 | 제6기 | 비고 |

| 자일리톨 용기 100g | 4,560 / 개 | 4,560 / 개 | 3,800 / 개 | ㆍ7기 중량 변경, 87g→100g (23.2월) |

| 빼빼로 초코 54g | 1,368 / 개 | 1,292 / 개 | 1,140 / 개 | - |

| 가나 마일드 70g | 2,128 / 개 | 1,824 / 개 | 1,520 / 개 | - |

| 몽쉘 생크림 오리지널 12입 408g | 5,016 / 개 | 5,016 / 개 | 4,560 / 개 | ㆍ7기 중량 변경, 384g→408g (23.2월) |

| 월드콘 바닐라 160ml | 912 / 개 | 912 / 개 | 760 / 개 | - |

| 돼지바 70ml | 456 / 개 | 456 / 개 | 380 / 개 | - |

| 의성마늘프랑크 70G | 1,800 / 개 | 1,800 / 개 | 1,650 / 개 | - |

| 파스퇴르 무항생제 바른목장 190ml | 938 / 개 | 938 / 개 | 863 / 개 | - |

| Chefood 치즈스틱 400g | 6,735 / 개 | 6,735 / 개 | 6,360 / 개 | - |

※ 산출기준(자일리톨 용기 100g, 빼빼로 초코 54g, 가나 마일드 70g, 몽쉘 생크림 오리지널 12입 408g, 월드콘 바닐라 160ml, 돼지바 70ml) : 소비자가 * 76%

※ 산출기준(의성마늘프랑크 70G, 파스퇴르 무항생제 바른목장 190ml, Chefood 치즈스틱 400g) : 소비자가 *75%

※ 주요 가격 변동 요인 : 원재료 가격 변동 및 중량 변경

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

당사에서 구매하는 주요 원재료는 농산물 등을 직수입 하거나 국내에서 가공 후 공급되는 원재료를 주로 사용합니다. 주요 원재료 분류별 가격 변동 추이는 다음과 같습니다.

| 구분 | 제8기 | 제7기 | 제6기 | 공급업체 | 주요 품목 |

| 24년 | 23년 | 22년 | |||

| 당류 | 1,164 | 1,044 | 921 | 대한제당, 대상 外 | 설탕, 전분당, 대체당 등 |

| 유제품류 | 5,539 | 5,747 | 5,801 | HAVERO, CAMPINA, DMK 外 | 가공버터, 전지분유 등 |

| 코코아류 | 8,718 | 4,228 | 3,711 | OLAM, BC, CARGILL 外 | 코코아 원두, 분말 등 |

| 유지원유 | 1,548 | 1,777 | 2,649 | 롯데상사, Bunge 外 | 대두유, 팜유, 야자유 |

| 육가공류 | 4,573 | 4,627 | 5,002 | Smithfield, JBS 外 | 수입전지, 국산후지 |

※ 상기 가격은 분류별 누적 평균 단가입니다. [단위 : 원/kg]

나. 생산능력 및 생산능력의 산출근거

[지배회사]

당사는 국내 생산 공장을 기준으로 2024년 1~12월 라인별 작업일수와 1일 작업시간을 기준으로 "라인별 시간당 최대 생산 금액 × 1일 작업 시간 × 작업일수"의 방법으로 생산능력을 산출하였습니다. 2024년 1~12월 당사의 생산능력은 생산금액을 기준으로 총 6,336,959백만원입니다. 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

(1) 생산능력

| (단위 : TON, 백만원) |

| 사업부문 | 품목 | 제8기 | 제7기 | 제6기 | 비 고 | |||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||

| 식품제조 및 판매업 |

껌, 캔디 | 27,267 | 472,989 | 26,991 | 417,507 | 27,719 | 414,000 | - |

| 비스킷, 초콜릿 | 128,137 | 1,365,828 | 111,826 | 1,170,876 | 106,011 | 1,076,400 | ||

| 빙과, 기타 | 346,577 | 1,790,692 | 355,721 | 1,830,556 | 334,557 | 1,724,400 | ||

| 유지식품 등 | 516,857 | 1,326,223 | 557,024 | 1,501,128 | 280,232 | 811,373 | ||

| 육가공 등 | 192,327 | 1,381,227 | 185,642 | 1,348,194 | 89,818 | 637,617 | ||

| 합 계 | 1,211,165 | 6,336,959 | 1,237,204 | 6,268,261 | 838,337 | 4,663,790 | ||

(2) 생산능력의 산출근거

- 산출방법 등

| 구 분 | 일수 (월) |

시간 (일) |

생산단위 (KG/H) |

생산능력 (TON) |

비 고 |

| 껌, 캔디 | 20 | 21 | 5,410 | 27,267 | - |

| 비스킷, 초콜릿 | 20 | 21 | 25,424 | 128,137 | |

| 빙과, 기타 | 20 | 21 | 68,765 | 346,577 | |

| 유지식품 등 | 20 | 21 | 102,551 | 516,857 | |

| 육가공 등 | 20 | 21 | 38,160 | 192,327 | |

| 합 계 | - | - | - | 1,211,165 |

* 산출기준 : 라인별 시간당 최대 생산 금액 × 1일 작업 시간 × 작업일수

[주요종속회사]

(1) Chocolaterie Guylian N.V.

Chocolaterie Guylian N.V.의 2024년 1~12월 생산능력은 생산금액을 기준으로 총 340,894백만원 이며, 월별 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

(2) LOTTE Rakhat JSC

LOTTE Rakhat JSC의 2024년 1~12월 생산능력은 생산금액을 기준으로 총 640,962백만원이며, 월별 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

(3) Lotte India Co., Ltd.

Lotte India Co., Ltd.의 2024년 1~12월 생산능력은 생산금액을 기준으로 총 142,891백만원이며, 월별 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

(4) Lotte Confectionery RUS LLC

LOTTE Confectionery RUS LLC의 2024년 1~12월 생산능력은 생산금액을 기준으로 총 82,420백만원이며, 월별 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

(5) HAVMOR ICE CREAM PRIVATE LIMITED

Havmor Ice cream Pvt. Ltd.의 2024년 1~12월 생산능력은 생산금액을 기준으로 총 241,963백만원이며, 월별 주 5일 작업을 기준으로 월 20일(5일×4주)로 적용하였습니다.

다. 생산실적 및 가동률

당사의 2024년 1~12월 생산실적은 2,854,100백만원, 587,649(TON)으로 평균 가동률은 48.5%로 집계되었습니다

(1) 생산실적

| (단위 : TON, 백만원) |

| 부문 | 품목 | 제8기 | 제7기 | 제6기 | 비 고 | |||

| 중 량 | 금 액 | 중 량 | 금 액 | 중 량 | 금 액 | |||

| 식품제조 및 판매업 |

껌, 캔디 | 10,098 | 175,160 | 11,231 | 173,725 | 10,710 | 159,964 | - |

| 비스킷, 초콜릿 | 57,737 | 615,421 | 57,407 | 601,079 | 59,005 | 599,122 | ||

| 빙과, 기타 | 150,010 | 775,070 | 150,237 | 773,126 | 138,719 | 714,996 | ||

| 유지식품 등 | 296,239 | 760,132 | 276,439 | 744,979 | 138,916 | 402,212 | ||

| 육가공 등 | 73,565 | 528,317 | 72,116 | 523,729 | 40,159 | 285,086 | ||

| 합 계 | 587,649 | 2,854,100 | 567,430 | 2,816,638 | 387,509 | 2,161,380 | ||

[주요종속회사]

(1) Chocolaterie Guylian N.V.

2024년 1~12월 생산실적은 83,637백만원이며 , 평균 가동률은 24.5%로 집계 되었습니다.

(2) LOTTE Rakhat JSC

2024년 1~12월 생산실적은 307,030백만원이며, 평균 가동률은 47.9%로 집계 되었습니다.

(3) Lotte India Co., Ltd.

2024년 1~12월 생산실적은 132,656백만원이며, 평균 가동률은 92.8%로 집계 되었습니다.

(4) Lotte Confectionery RUS LLC

2024년 1~12월 생산실적은 78,187백만원이며, 평균 가동률은 94.9%로 집계 되었습니다.

(5) HAVMOR ICE CREAM PRIVATE LIMITED

2024년 1~12월 생산실적은 172,778백만원이며, 평균 가동률은 71.4%로 집계 되었습니다.

라. 생산설비의 현황 등

(1) 생산과 영업에 중요한 시설 및 설비

당사는 서울에 위치한 본사를 포함하여 국내에 총 12개 생산공장(영등포, 평택, 대전, 양산, 부산, 수원 등)과 각 시, 군에 물류창고, 영업지사 및 영업지점 등 국내사업장이 있으며 유럽, 인도, 중국 등 해외 공장과 사업소에서 과자와 빙과류 제조 및 판매업을 주요 사업으로 사업활동을 수행하고 있습니다.

[사업장 현황]

| 지역 | 사업장 | 소재지 |

| 국내 (본사 및 주요공장) |

본사 | 서울특별시 영등포구 양평로21길 10 |

| 영등포공장 | 서울특별시 영등포구 양평로21길 25 | |

| 평택공장 | 경기도 평택시 진위면 경기대로 1952 | |

| 대전공장 | 대전광역시 대덕구 문평동로 18번길 21 | |

| 양산공장 | 경상남도 양산시 양산대로 1158 | |

| 부산공장 | 부산광역시 기장군 정관읍 산단2로 11 | |

| 수원공장 | 경기도 화성시 정남면 괘랑1길 42-27 | |

| 천안공장 | 충청남도 천안시 서북구 2공단4로 19 | |

| 포승공장 | 경기도 평택시 포승읍 포승공단로 118번길 25 | |

| 안산공장 | 경기도 안산시 단원구 성곡로 32 | |

| 횡성공장 | 강원도 횡성군 안흥면 봉화로 790 | |

| 청주공장 | 충청북도 청주시 흥덕구 대신로164번길 69 | |

| 김천공장 | 경상북도 김천시 공단3길 94 | |

| 국내 (종속회사) |

스위트위드㈜ | 경기도 평택시 진위면 경기대로 1952 |

| 한국투자 노블푸드 신기술사업투자조합 1호 | 서울시 영등포구 의사당대로 88 | |

| 한국투자 그린테크 신기술조합 | 서울시 영등포구 의사당대로 88 | |

| 푸드위드㈜ | 충청북도 청주시 흥덕구 대신로164번길 69 | |

| 롯데후레쉬델리카 제1호㈜ | 경기도 용인시 기흥구 중부대로 874번길 2-1 | |

| 롯데후레쉬델리카 제2호㈜ | 경기도 평택시 세교산단로 101번길 47 | |

| 롯데후레쉬델리카 제3호㈜ | 경상남도 양산시 어곡공단4길 31 | |

| 롯데후레쉬델리카 제4호㈜ | 광주시 북구 하서로 270 | |

| 해외 (종속회사) |

LOTTE QINGDAO FOODS CO., LTD. |

No. 149, Zhu Zhou Road, Hightech Industrial Park Laoshan, Qingdao, China |

| Lotte Confectionery (S.E.A.) Pte. Ltd. | 10 GENTING LANE, #07-00, JAY GEE MELWANI HOUSE, SINGAPORE 349583 |

|

| HAVMOR ICE CREAM PRIVATE LIMITED | 2ndFloor, Commerce House-4, Beside Shell Petro Pump,100ft, Road, Prahalad, Nagar, Ahmedabad, India |

|

| Lotte Confectionery RUS LLC | Russia, Kaluga region, 249030, Obninsk, Kievskoe road, 106 | |

| Lotte Confectionery Holdings (Europe) B.V. | Herikerbergweg 88, 1101CM Amsterdam, Netherlands | |

| Chocolaterie Guylian N.V. | Europark-Oost 1 9100 Sint-Niklaas, Belgium | |

| Chocolaterie Guylian Deutschland GmbH | Diessemer Bruch 134, 47805 Krefeld, Germany | |

| Aimee BVBA | Europark-Oost 1 9100 Sint-Niklaas, Belgium | |

| Guylian Iberia, LDA | Rua Consiglieri Pedroso, 71-6th floor right, Queluz de Baixo, Portugal |

|

| Guylian UK Ltd | 3 Danebrook Court, Langford Lane Kidlington, Oxford, Great Britain |

|

| Guylian USA, Inc | 560 SYLVAN AVENUE, Suite 2105, Englewood Cliffs, NJ, U.S.A. |

|

| Lotte Kolson(Pvt.) Limited | Plot# L-14 Block 21, F.B. Industrial Area, Scheme 16, Karachi, Pakistan |

|

| LOTTE Rakhat JSC | Republic of Kazakhstan 050002, Almaty Zenkov Street, 2a | |

| Rakhat-Shymkent LLP | Kazakhstan, Shymkent City, Klara Zetkin str., 63 | |

| Rakhat-Shymkent Trading House LLP | Kazakhstan, Shymkent City, Zhibek Zholy str., 60 | |

| Rakhat-Astana LLP | Kazakhstan, Astana City, Jahansha Dosmuhameduli, 46 | |

| Rakhat-Aktobe LLP | Kazakhstan, Aktobe City, Moldagulova ave., 6/1, apt.2 | |

| Rakhat-Aktau LLP | Kazakhstan, Aktau City, Basa ORS, building 2 | |

| Rakhat-Oral LLP | Kazakhstan, Oral City, Vokzalnaya str., 2 | |

| Rakhat-Taldykorgan LLP | Kazakhstan, Taldykorgan City, Tynyshbekova str., 88 | |

| Rakhat-Karaganda LLP | Kazakhstan, Karaganda City, Molokova 104/2 | |

| Almaty Sweets LLC | Kyrgyzstan, Byshkek City, Dan Syaopin str., 306 | |

| Rakhat TR | Kazakhstan, Almaty City, R.Zorge str., 1/18 | |

| L&M Mayson Company Limited | No.98(C,D,E), Than Lwin Street, Shwe Than Lwin Industrial Zone, Hlaing Tharyar Township, yangon Region, Myanmar. |

|

| L&M Confectionery Pte. Ltd. | 10 Anson Road #23-14L International Plaza, Singapore(079903) |

|

| Lotte India Co., Ltd. | 4/169, Rajiv Gandhi Salai (OMR Road), Kandanchavadi, Chennai - 600096 TamilNadu |

※ 당사의 시설 및 설비는 토지, 건물 및 구축물, 기계장치, 차량운반구, 건설중인자산 등으로 구성되어 있으며 당기말 현재 장부가액은 2조 873억으로 전년말대비 1,116억 증가하였습니다. 2024년 당기말 신규취득은 3,363억원 이고, 감가상각비는 1,513억입니다.

| (단위: 백만원) |

| 구 분 | 토 지 | 건물 | 구축물 | 기계장치 | 차량 운반구 |

기타의 유형자산 |

건설중인 자산 |

계 |

|---|---|---|---|---|---|---|---|---|

| 기초 장부금액 | 759,373 | 453,927 | 38,051 | 427,190 | 17,717 | 65,802 | 213,689 | 1,975,749 |

| 취득 | - | 11,613 | 7,992 | 100,550 | 1,886 | 24,442 | 189,811 | 336,294 |

| 대체 | (31,668) | 14,962 | 5,773 | 55,491 | 139 | 5,240 | (141,325) | (91,388) |

| 처분 | (130) | (1,737) | (1,442) | (1,654) | (561) | (503) | (30) | (6,057) |

| 감가상각 | - | (21,416) | (2,665) | (88,730) | (7,039) | (31,449) | - | (151,299) |

| 국고보조금 | - | - | - | - | - | - | - | - |

| 손상차손 | - | - | - | (2,282) | - | - | (384) | (2,666) |

| 손상차손환입 | - | - | - | - | - | - | 169 | 169 |

| 외화환산차이(주1) | 3,121 | 11,512 | (628) | 5,172 | 183 | 1,417 | 5,762 | 26,539 |

| 기말 장부금액(주2) | 730,696 | 468,861 | 47,081 | 495,737 | 12,325 | 64,949 | 267,692 | 2,087,341 |

| 취득원가 | 738,302 | 851,735 | 91,509 | 1,850,250 | 44,702 | 343,881 | 268,200 | 4,188,579 |

| 감가상각누계액 | - | (353,329) | (40,226) | (1,333,096) | (30,672) | (278,669) | - | (2,035,992) |

| 국고보조금 | - | - | (210) | (256) | (1,705) | (178) | - | (2,349) |

| 손상차손누계액 | (7,606) | (29,545) | (3,992) | (21,161) | - | (85) | (508) | (62,897) |

(주1) 외화환산차이 등에는 환율변동효과, 계정간 대체 등이 포함되어 있습니다.

(주2) 당기말 현재 채권최고액 47,206백만원의 건물, 구축물, 기계장치 및 토지이용권이 차입금에 대한 담보로 제공되어 있습니다.

※ 상기 시설 및 설비현황은 연결기준입니다.

※ 상기 유형자산의 객관적인 시가 검토가 어려워서 기재를 생략합니다.

4. 매출 및 수주상황

가. 매출 실적

[지배회사]

당사의 매출은 제품의 라인을 기준으로 건과, 빙과, 베이커리, 유지식품, 육가공 등으로 구분됩니다. 건과는 다시 껌, 캔디, 비스킷, 초콜릿 등으로 나누어지고 있으며, 당사의 세부 내역은 다음과 같습니다.

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비 고 | ||||

| 중 량 | 금 액 | 중 량 | 금 액 | 중 량 | 금 액 | |||||

| 식품제조 및 판 매 업 |

제 품 상 품 기 타 |

껌 캔 디 |

수 출 | 1,300 | 22,550 | 1,451 | 22,451 | 1,231 | 18,390 | - |

| 내 수 | 11,475 | 199,046 | 12,413 | 192,005 | 10,964 | 163,757 | ||||

| 계 | 12,775 | 221,596 | 13,864 | 214,456 | 12,195 | 182,147 | ||||

| 비스킷 초콜릿 |

수 출 | 10,610 | 113,092 | 9,098 | 95,263 | 8,966 | 91,042 | |||

| 내 수 | 57,722 | 615,270 | 58,641 | 613,996 | 58,069 | 589,615 | ||||

| 계 | 68,332 | 728,362 | 67,739 | 709,259 | 67,035 | 680,657 | ||||

| 빙 과 기 타 |

수 출 | 6,025 | 31,129 | 5,466 | 28,128 | 4,056 | 20,904 | |||

| 내 수 | 171,447 | 885,831 | 173,479 | 892,731 | 150,634 | 776,407 | ||||

| 계 | 177,472 | 916,960 | 178,945 | 920,859 | 154,689 | 797,311 | ||||

| 유지식품등 | 수 출 | 1,485 | 6,560 | 982 | 6,000 | 608 | 3,928 | |||

| 내 수 | 305,810 | 828,986 | 293,982 | 910,511 | 143,378 | 492,974 | ||||

| 계 | 307,295 | 835,546 | 294,964 | 916,511 | 143,986 | 496,902 | ||||

| 육가공 등 |

수 출 | 5,758 | 21,635 | 4,768 | 23,019 | 2,091 | 8,985 | |||

| 내 수 | 69,354 | 506,082 | 71,718 | 516,648 | 39,903 | 277,853 | ||||

| 계 | 75,112 | 527,717 | 76,486 | 539,667 | 41,994 | 286,838 | ||||

| 합 계 | 수 출 | 25,178 | 194,966 | 21,766 | 174,861 | 16,952 | 143,249 | |||

| 내 수 | 615,808 | 3,035,215 | 610,232 | 3,125,891 | 402,948 | 2,300,606 | ||||

| 합 계 | 640,986 | 3,230,181 | 631,998 | 3,300,752 | 419,900 | 2,443,855 | ||||

[주요종속회사]

주요종속회사 중 식품 제조 판매업을 운영하고 있는 회사의 매출은 아래와 같습니다.

(1) Chocolaterie Guylian N.V.

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비고 | ||||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||||

| 식품제조 및 판 매 업 |

제 품 상 품 기 타 |

건과 | 수 출 | 4,627 | 81,998 | 4,222 | 70,397 | 6,789 | 85,223 | - |

| 내 수 | 328 | 5,811 | 317 | 5,284 | 455 | 5,706 | ||||

| 소 계 | 4,955 | 87,809 | 4,539 | 75,681 | 7,244 | 90,929 | ||||

| 기 타 | 내 수 | - | - | - | - | 1 | 10 | |||

| 합 계 | 수 출 | 4,627 | 81,998 | 4,222 | 70,397 | 6,789 | 85,223 | |||

| 내 수 | 328 | 5,811 | 317 | 5,284 | 456 | 5,716 | ||||

| 합 계 | 4,955 | 87,809 | 4,539 | 75,681 | 7,245 | 90,939 | ||||

※ Chocolaterie Guylian N.V.의 2024년 1~12월 매출은 87,809백만원 입니다.

(2) LOTTE Rakhat JSC

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비고 | ||||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||||

| 식품제조및 판 매 업 |

제 품 상 품 기 타 |

건과 | 수 출 | 8,625 | 45,387 | 11,420 | 47,845 | 13,205 | 47,892 | - |

| 내 수 | 41,664 | 219,244 | 52,957 | 221,869 | 51,263 | 185,915 | ||||

| 소 계 | 50,289 | 264,631 | 64,377 | 269,714 | 64,468 | 233,807 | ||||

| 합 계 | 수 출 | 8,625 | 45,387 | 11,420 | 47,845 | 13,205 | 47,892 | |||

| 내 수 | 41,664 | 219,244 | 52,957 | 221,869 | 51,263 | 185,915 | ||||

| 합 계 | 50,289 | 264,631 | 64,377 | 269,714 | 64,468 | 233,807 | ||||

※ LOTTE Rakhat JSC의 2024년 1~12월 매출은 264,631백만원 입니다.

(3) LOTTE India Co., Ltd.

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비고 | ||||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||||

| 식품제조및 판 매 업 |

제 품 상 품 기 타 |

건과 | 수 출 | 1,026 | 4,428 | 1,376 | 5,440 | 1,748 | 7,312 | - |

| 내 수 | 26,222 | 113,214 | 24,774 | 97,974 | 20,447 | 85,552 | ||||

| 소 계 | 27,247 | 117,642 | 26,150 | 103,414 | 22,194 | 92,864 | ||||

| 합 계 | 수 출 | 1,026 | 4,428 | 1,376 | 5,440 | 1,748 | 7,312 | |||

| 내 수 | 26,222 | 113,214 | 24,774 | 97,974 | 20,447 | 85,552 | ||||

| 합 계 | 27,248 | 117,642 | 26,150 | 103,414 | 22,194 | 92,864 | ||||

※ LOTTE India Co., Ltd.의 2024년 1~12월 매출은 117,642백만원 입니다.

(4) LOTTE Confectionery RUS LLC

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비고 | ||||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||||

| 식품제조및 판 매 업 |

제 품 상 품 기 타 |

건과 | 수 출 | 3,823 | 13,983 | 2,611 | 9,188 | 1,909 | 7,962 | - |

| 내 수 | 19,366 | 70,825 | 19,470 | 68,510 | 17,407 | 72,608 | ||||

| 소 계 | 23,189 | 84,808 | 22,081 | 77,698 | 19,316 | 80,570 | ||||

| 합 계 | 수 출 | 3,823 | 13,983 | 2,611 | 9,188 | 1,909 | 7,962 | |||

| 내 수 | 19,366 | 70,825 | 19,470 | 68,510 | 17,407 | 72,608 | ||||

| 합 계 | 23,189 | 84,808 | 22,081 | 77,698 | 19,316 | 80,570 | ||||

※ LOTTE Confectionery RUS LLC의 2024년 1~12월 매출은 84,808백만원 입니다.

(5) HAVMOR ICE CREAM PRIVATE LIMITED

| (단위 : TON, 백만원) |

| 사업 부문 |

매출 유형 |

품 목 | 제8기 | 제7기 | 제6기 | 비고 | ||||

| 중량 | 금액 | 중량 | 금액 | 중량 | 금액 | |||||

| 식품제조및 판 매 업 |

제 품 상 품 기 타 |

빙과 | 수 출 | - | - | - | - | - | - | - |

| 내 수 | 65,458 | 172,894 | 63,373 | 165,609 | - | - | ||||

| 소 계 | 65,458 | 172,894 | 63,373 | 165,609 | - | - | ||||

| 합 계 | 수 출 | - | - | - | - | - | - | |||

| 내 수 | 65,458 | 172,894 | 63,373 | 165,609 | - | - | ||||

| 합 계 | 65,458 | 172,894 | 63,373 | 165,609 | - | - | ||||

※ Havmor Ice cream Pvt. Ltd.의 2024년 1~12월 매출은 172,894백만원 입니다.

※ Havmor Ice cream Pvt. Ltd.는 2023년부 주요 종속회사입니다.

나. 판매 방법 및 조건

당사의 건과, 빙과, 유지식품, 육가공 등의 제품은 전국적으로 갖추어진 영업망(지사→지점)을 거쳐 소매점, 도매점, 슈퍼, 전문점 등에 판매하고, 이들 유통 채널을 통해 최종 소비자에게 판매되고 있으며, 판매 대금 결제는 주로 현금으로 이루어지고 있습니다.

다. 판매 전략

'전 세계 소비자들에게 맛있고, 신선하고, 영양이 풍부한 제품을 통해 행복과 건강, 그리고 웰니스로 인류의 삶에 기여한다'는 비전 아래, 소비자들의 건강하고 더 나은 삶을 위한 높은 품질의 제품을 제공하는 데 노력하고 있습니다. 이러한 제품 출시를 통해 소비자들에게 당사 제품을 효율적으로 알리고 판매를 증진시키기 위한 마케팅 활동을 주기적으로 시행하고 있으며, 전국 영업망을 통해 소비자에게 신선한 제품을 신속하게 공급하는 데 주력하고 있습니다. 또한 최근 온라인 채널 중심의 성장 기조에 발맞춰 소비자와의 접점 강화를 위해 노력하고 있습니다.

5. 위험관리 및 파생거래

[재무위험 관리요소]

당사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다. 당사는 특정 위험을 회피하기 위해 파생상품을 이용하고 있습니다.

위험관리는 당사의 자금부서에 의해 이루어지고 있으며, 당사의 자금부서는 회사의 현업부서들과 긴밀히 협력하여 재무위험을 식별, 평가 및 회피하고 있습니다. 이사회는 외환위험, 이자율위험, 신용위험, 파생상품과 비파생상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책뿐 아니라, 전반적인 위험관리에 대한 정책을 제공합니다.

가. 시장위험

(1) 외환위험

당사는 외화사채 발행 및 국제적 영업활동으로 인하여 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산, 부채와 관련하여 발생하고 있습니다.

당사의 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다. 당사는 자금부서와 협의하여 미래예상거래 및 인식된 자산과 부채로 인해 발생하는 외환위험을 관리하고 있습니다. 외환위험은 미래예상거래 및 인식된 자산, 부채가 기능통화 외의 통화로 표시될 때 발생하고 있습니다.

당사는 환위험 관리 모델을 이용하여 환위험 노출에 대한 최대 환손실 규모가 위험허용범위 이내가 되도록 관리하고 있습니다.

당기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 자 산 | 부 채 | 자 산 | 부 채 | |

| USD(주1) | 26,897 | 127,099 | 19,981 | 72,259 |

| JPY | 242 | 581 | 37 | 6,144 |

| EUR | 1,690 | 7,858 | 61 | 1,473 |

| DKK | - | 46 | - | - |

| CHF | - | 7,491 | 1 | 7,092 |

| 기타외화 | 16,142 | 1,520 | 9,907 | 998 |

(주1) USD로 표기된 외화사채(당기말 USD 100,000천, 전기말 USD 150,000천)는 파생상품으로 외환위험 헷징하였으므로 제외되었습니다.

※ 연결기준입니다.

당기말 현재 다른 모든 변수가 일정하고 USD, JPY, EUR, DKK 및 CHF에 대한 기능통화의 환율이 10% 변동 시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD(주1) | (10,020) | 10,020 | (5,228) | 5,228 |

| JPY | (34) | 34 | (611) | 611 |

| EUR | (617) | 617 | (141) | 141 |

| DKK | (5) | 5 | - | - |

| CHF | (749) | 749 | (709) | 709 |

| 기타외화 | 1,462 | (1,462) | 891 | (891) |

(주1) USD로 표기된 외화사채(당기말 USD 100,000천, 전기말 USD 150,000천)는 파생상품으로 외환위험 헷징하였으므로 제외되었습니다.

※ 연결기준입니다.

상기 민감도 분석은 당기말 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다. 환율의 미래변화는 판매가격과 매출이익율의 변화에 영향을 줄 수 있습니다.

(2) 현금흐름 이자율 위험

당사의 이자율 위험은 사채 등에서 비롯됩니다. 변동이자율로 발행된 단기차입금 등으로 인하여 회사는 현금흐름 이자율 위험에 노출되어 있으며, 동 이자율 위험의 일부는 파생상품계약으로 이자율 위험과 상쇄됩니다.

당사는 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다. 재융자, 기존차입금의 갱신, 대체적인 융자 및 위험회피 등을 고려한 다양한 시나리오를 시뮬레이션하고 있습니다. 이러한 시나리오를 바탕으로 당사는 정의된 이자율 변동에 따른 손익 효과를 계산하고 있습니다. 각각의 시뮬레이션에 있어 동일한 이자율 변동이 모든 통화의 경우에 대하여 적용됩니다. 이러한 시나리오들은 주요 이자부 포지션을 나타내는 부채에 대해서만 적용됩니다.

실행된 시뮬레이션에 근거할 때, 1% 이자율변동이 변동금리부 금융부채와 관련하여 손익에 미치는 영향은 각각 최대 2,141백만원 증가 및 감소입니다.

나. 신용위험

신용위험은 연결회사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 소매 거래처에 대한 신용위험 뿐만 아니라 현금및현금성자산과 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 당사는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있습니다.

당기 중 신용한도를 초과한 것은 없었으며 경영진은 상기 거래처로부터 의무불이행으로 인한 손실을 예상하고 있지 아니합니다.

신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 당기말 | 전기말 |

| 기말장부금액 (최대노출액) |

기말장부금액 (최대노출액) |

|

| 현금및현금성자산(주1) | 321,559 | 498,683 |

| 매출채권 및 기타채권 | 305,578 | 355,605 |

| 기타유동금융자산(주2) | 169,388 | 110,898 |

| 기타비유동금융자산(주2) | 36,616 | 26,895 |

(주1) 현금시재액을 제외했기 때문에 연결재무상태표상 금액과 차이가 있습니다.

(주2) 기타포괄손익-공정가치측정 금융자산 및 당기손익-공정가치측정 금융자산 중 지분증권은 신용위험에 대한 노출금액에서 제외하였습니다.

※ 연결기준입니다.

다. 유동성 위험

현금흐름의 예측은 당사의 개별 종속기업들이 수행하고 당사의 자금부서가 취합합니다. 당사의 자금부서는 미사용 차입금 한도를 적정수준으로 유지하고 영업자금 수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 검토하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측시에는 당사의 자금조달 계획, 약정 준수, 회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

자금부서는 상기에서 언급한 예측을 통해 결정된 대로 여유있는 유동성이 확보될 수 있도록 적절한 만기나 충분한 유동성을 제공해 주는 이자부 당좌예금, 정기예금, 수시입출금식 예금 등의 금융상품을 선택하여 잉여자금을 투자하고 있습니다. 당기말 현재 당사는 유동성위험을 관리할 수 있도록 현금및현금성자산 및 단기금융상품을 각각 321,559백만원 및 133,281백만원을 보유하고 있습니다(연결기준).

당사의 유동성 위험 분석내역은 다음과 같습니다. 아래 표에 표시된 현금흐름은 현재가치 할인을 하지 않은 금액입니다.

- 당기말

| (단위 : 백만원) |

| 구 분 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

| 차입금(주1) | 196,037 | 3,457 | 87,201 | - |

| 사채(주1) | 361,154 | 400,375 | 323,742 | - |

| 매입채무 및 기타채무(주2) | 301,903 | - | - | - |

| 기타금융부채(주2)(주3) | 59,495 | 7,740 | - | - |

| 리스부채 | 22,559 | 15,720 | 18,836 | 12,394 |

| 합 계 | 941,148 | 427,292 | 429,779 | 12,394 |

(주1) 만기까지 상환될 원금과 이자비용 및 금융자산의 제거요건을 충족하지 않는 매출채권의 할인으로 발생한 차입금으로서 할인하지 않은 명목가액입니다. 외화차입금과 외화사채의 경우, 파생상품으로 인한 위험회피효과가 반영된 현금흐름이 포함되었습니다. 한편, 차입금 및 사채에 대해서 약정에 의한 조항(재무비율 및 신용등급유지 등)을 충족하지 못하는 경우 기한의 이익을 상실할 수 있습니다.

(주2) 유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 12개월 이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다.

(주3) 기타금융부채는 범주별 금융부채의 적용을 받지 않는 종업원급여 관련 지급채무가 제외되어 있습니다.

※ 연결기준입니다.

- 전기말

| (단위 : 백만원) |

| 구 분 | 1년 미만 | 1년에서 2년 이하 |

2년에서 5년 이하 |

5년 초과 |

| 차입금(주1) | 204,205 | 85,990 | 6,708 | - |

| 사채(주1) | 249,259 | 350,357 | 445,588 | - |

| 매입채무 및 기타채무(주2) | 293,178 | - | - | - |

| 기타금융부채(주2)(주3) | 50,079 | 12,905 | - | - |

| 리스부채 | 18,920 | 14,786 | 16,616 | 2,498 |

| 합 계 | 815,641 | 464,038 | 468,912 | 2,498 |

(주1) 만기까지 상환될 원금과 이자비용 및 금융자산의 제거요건을 충족하지 않는 매출채권의 할인으로 발생한 차입금으로서 할인하지 않은 명목가액입니다. 외화차입금과 외화사채의 경우, 파생상품으로 인한 위험회피효과가 반영된 현금흐름이 포함되었습니다. 한편, 차입금 및 사채에 대해서 약정에 의한 조항(재무비율 및 신용등급유지 등)을 충족하지 못하는 경우 기한의 이익을 상실할 수 있습니다.

(주2) 유동성 위험 분석에 포함된 금액은 계약상의 할인되지 않은 현금흐름입니다. 12개월 이내 만기가 도래하는 금액은 현재가치 할인의 효과가 중요하지 않으므로 장부금액과 동일합니다.

(주3) 기타금융부채는 범주별 금융부채의 적용을 받지 않는 종업원급여 관련 지급채무가 제외되어 있습니다.

※ 연결기준입니다.

라. 자본위험관리

당사의 자본 관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율, 순차입금비율 등의 재무비율을 매월 모니터링하여 필요할 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

당사는 동종 산업 내의 타사와 마찬가지로 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총 차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 자본에 부채를 가산한 금액입니다.

당기말 현재 자본조달비율 및 부채비율은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 당기말 | 전기말 |

| 총차입금(a) | 1,318,465 | 1,303,926 |

| 차감: 현금및현금성자산(b) | 322,059 | 499,143 |

| 순부채(c)=(a)-(b) | 996,406 | 804,783 |

| 부채총계(d) | 2,115,346 | 2,056,459 |

| 자본총계(e) | 2,226,382 | 2,142,637 |

| 총자본(f)=(d)+(e) | 4,341,728 | 4,199,096 |

| 자본조달비율(%)((c)/(f)) | 22.95% | 19.17% |

| 부채비율(%)((d)/(e)) | 95.01% | 95.98% |

※ 연결기준입니다.

마. 파생상품 거래현황

(1) 파생상품 계약현황

당기말 현재 파생상품 계약현황은 다음과 같습니다.

| (단위 : 천USD, 백만원) |

| 구분 | 목적 | 계약일 | 계약종료일 | 계약금액 | 계약내용 |

| 제5회 외화사모사채 스왑계약 | 현금흐름위험회피 | 2023-08-30 | 2026-03-04 | USD 50,000 | 통화 및 이자율 스왑 |

| 제6회 외화사모사채 스왑계약 | 현금흐름위험회피 | 2024-01-25 | 2026-07-27 | USD 50,000 | 통화 및 이자율 스왑 |

| 차입금 이자율 스왑계약 | 현금흐름위험회피 | 2022-04-08 | 2025-04-08 | KRW 20,000 | 이자율 스왑 |

(2) 파생상품 손익현황

당기말 현재 파생상품 계약으로 발생한 손익현황은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 자산 | 부채 | 평가이익 | 평가손실 | 기타포괄손익 (주1) |

비고 |

| 통화율 및 이자스왑 | 13,300 | - | - | 3,360 | (1,369) | - |

(주1) 당기 중 파생상품평가손실 1,859백만원이 발생하였으며, 법인세효과 490백만원을 차감한 1,369백만원을 기타포괄손익누계액으로 인식하였습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

(1) 기술도입계약

당기말 현재 당사는 특정제품 생산을 위하여 다음과 같은 계약 등을 체결하여 용역을 제공받고 있으며, 동 계약에 따라 사용료를 지급하고 있습니다.

| 기술제공자 | 계약내용 | 기술사용료 | 계약만료기간 |

| PepsiCo, Inc | 스낵(치토스) 생산기술 | 순매출액의 3.00% 또는 총매출의 2.00% 중 큰금액으로 지급 | 2025년 12월 |

| 스낵(도리토스) 생산기술 | 순매출액의 3.00% 또는 총매출의 2.18% 중 큰금액으로 지급 | 2025년 12월 | |

| 퀘이커 생산기술 | 순매출액의 3.00% 또는 총매출의 2.00% 중 큰금액으로 지급 | 2025년 11월 | |

| STANDARD CANDY COMPANY, LLC |

GooGoo 상표 사용 | 매출액의 1.35% | 2026년 12월 |

(2) 브랜드 사용 계약 등

| 거래상대방 | 계약내용 | 사용료 | 계약기간 |

| 롯데지주㈜ | 롯데 브랜드 사용 | 당해 회계연도 매출액에서 광고선전비를 제외한 금액의 0.2%(해외법인 0.2%) | 2017.10.12~2025.12.31 (매 1년씩 자동연장) |

| 경영자문 및 경영지원 용역 계약 |

롯데지주 주식회사가 대상업무를 수행하는 과정에서 발생한 비용 등을 객관적이고 합리적인 배부기준에 따라 배부할 금액의 5.00% 가산한 금액 |

2017.10.12~2025.12.31 (매 1년씩 자동연장) |

|

| 자회사 경영지원 업무 위탁계약 |

롯데웰푸드 주식회사가 위탁대상업무를 수행하는 과정에서 발생하는 롯데웰푸 드 비용에 5.00%를 곱한 금액으로 하되, 구체적인 수수료 비율은 당사자가 상호 협의하여 결정 |

2017.10.12~2025.12.31 (매 1년씩 자동연장) |

나. 연구개발활동의 개요

롯데중앙연구소는 “Better Food, Better Life”를 비전으로 하여 사랑과 신뢰를 받는 제품과 서비스를 통해 인류의 풍요로운 삶에 기여하는 연구소를 지향합니다. 이를 위해 최신 연구설비를 갖추고, 전문 연구 인력과 소비자 조사 및 식품 기술 전문가들로 구성된 연구팀들이 양질의 신제품(건과, 빙과)과 기능성 식품 및 영양 강화 식품 그리고 새로운 미래 식품을 개발하고 있습니다. 매년 연구원들의 기술연수, 전시회 참석, 산학 협력, 스타트업과의 제휴 등으로 신기술을 습득하고, 국내외 전문조사기관과의 유기적인 협력을 통해 소비자의 니즈를 파악하여 소비자 중심의 창의적인 신제품 개발에 노력을 기울이고 있습니다.

다. 연구개발 담당 조직

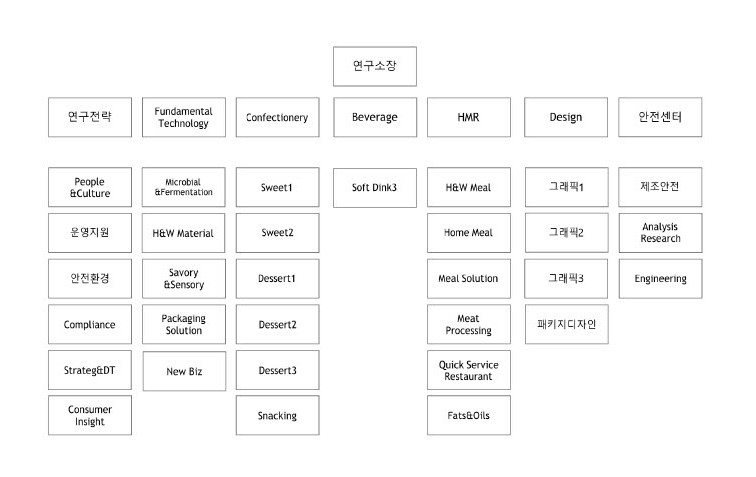

롯데중앙연구소의 세부조직은 연구소장 아래 연구전략 부문(People&Culture팀, 운영지원팀, 안전환경팀, Compliance팀, Strategy&DT팀, Consumer Insight팀), Fundamental Technology 부문(Microbial&Fermentation팀, Savory&Sensory팀, Packaging Solution팀, New Biz팀, H&W Material팀), Confectionery 부문(Sweet팀, Dessert팀, Snacking팀), Beverage 부문(Soft Drink 3팀), Home Meal Replacement 부문(H&W Meal팀, Home Meal팀, Meal Solution팀, Meat Processing팀, Quick Service Restaurant팀, Fats&Oils팀), Design Center(그래픽팀, 패키지디자인팀), 안전센터(Engineering팀, 제조안전팀, Analysis Research팀)가 있습니다.

|

|

연구소_조직도 |

라. 연구개발 비용

당사의 최근 3년간 연구개발 비용은 다음과 같습니다.

| (단위 : 백만원) |

| 과 목 | 제8기 | 제7기 | 제6기 | 비 고 | |

| 원 재 료 비 | 1,224 | 1,363 | 902 | - | |

| 인 건 비 | 23,101 | 18,751 | 16,129 | - | |

| 감 가 상 각 비 | 4,135 | 4,198 | 2,933 | - | |

| 위 탁 용 역 비 | 23 | 19 | 19 | - | |

| 기 타 | 1 | 1 | 149 | - | |

| 연구개발비용 계 | 28,484 | 24,332 | 20,132 | - | |

| 회계처리 | 판매비와 관리비 | - | - | 147 | - |

| 제조경비 | 28,484 | 24,332 | 19,985 | - | |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

0.70% | 0.60% | 0.63% | - | |

마. 연구개발 실적

| 연구과제 | 연구기관 | 연구결과 및 기대효과 | 제품명 | 분기 |

| 이브 품질개선 | 중앙연구소(Sweet1) | 이브 품질 개선(향미 및 지속성 강화) 및 레트로 디자인 적용을 통한 판껌 활성화 | 이브 | 1 |

| 커피 품질개선 | 중앙연구소(Sweet1) | 커피 품질 개선(향미 및 지속성 강화) 및 레트로 디자인 적용을 통한 판껌 활성화 | 커피 | 1 |

| 제로 캔디 개발(제로 2기) | 중앙연구소(Sweet1) | 제로 트렌드에 부합하는 당류 제로, 설탕 제로인 자일리톨 캔디 개발 및 제로 브랜드 매출 증대 기여 |

제로캔디 레몬민트, 제로캔디 페퍼민트 | 1 |

| 목캔디 품질개선 | 중앙연구소(Sweet1) | 허브 강화 및 디자인 리뉴얼을 통한 목캔디 활성화 | 목캔디 허브민트, 믹스베리 | 1 |

| 단백질 바 3종 제품 개발 | 중앙연구소(sweet2) | 칼로리와 당을 낮춰 부담없이 즐길 수 있는 단백질바 도입 (헬스엔웰니스 카테고리 매출 확대) |

이지 프로틴바 3종(고단백질바, 멀티단백질바, 식물성단백질바) |

1 |

| 봄 시즌 In&Out 제품 개발 | 중앙연구소(sweet2) | 봄 시즌 딸기 Flavor 제품 도입을 통한 브랜드 활력도 제고 | 빈츠 딸기프로마쥬, 크런키 더블크런치바 딸기요거트 |

1 |

| 롯샌 봄 시즌 브랜드 확장 제품 개발 | 중앙연구소(Dessert1) | 봄 시즌 딸기 Flavor 제품 도입을 통한 브랜드 활력도 제고 | 롯샌 딸기요거트 | 1 |

| 카스타드 봄 시즌 브랜드 확장 제품 개발 | 중앙연구소(Dessert1) | 봄 시즌 딸기 Flavor 제품 도입을 통한 브랜드 활력도 제고 | 카스타드 딸기라떼 | 1 |

| 찰떡파이 봄 시즌 브랜드 확장 제품 개발 | 중앙연구소(Dessert1) | 봄 시즌 딸기 Flavor 제품 도입을 통한 브랜드 활력도 제고 | 찰떡파이 딸기라떼 | 1 |

| 파스퇴르 아이스 2종 제품(파인트, 모나카) 개발 | 중앙연구소(Dessert2) | 파스퇴르 우유가 들어간 밀크 파인트, 모나카 제품 개발로 인한 브랜드 매출 기여 | 파스퇴르 밀크 파인트, 파스퇴르 밀크 모나카 |

1 |

| 빵빠레바 2종(바닐라, 초코) 제품 개발 | 중앙연구소(Dessert2) | 파스퇴르 우유가 들어간 부드러운 식감의 바닐라, 초코맛 바 제품 개발로 인한 브랜드 매출 기여 |

빵빠레바 바닐라, 빵빠레바 초코 | 1 |

| 빵빠레샌드 쿠앤크 제품 개발 | 중앙연구소(Dessert2) | 크림 믹스에 쿠키를 넣은 샌드 제품 개발로 인한 브랜드 매출 기여 | 빵빠레샌드 쿠앤크 | 1 |

| 월드콘 딸기마카롱 제품 개발 | 중앙연구소(Dessert2) | 딸기 마블 시럽, 딸기다이스 시럽, 마카롱 분태를 토핑한 딸기 디저트 컨셉의 콘 제품 개발로 인한 브랜드 매출 기여 |

월드콘 딸기마카롱 | 1 |

| 24년 봄시즌 딸기제품 2종 (찰떡아이스 딸기라떼, 돼지바 딸기요거트) 개발 |

중앙연구소(Dessert2) | 딸기라떼 맛의 찰떡아이스 및 요거트 믹스에 딸기시럽, 딸기초코,딸기쿠키가 코팅된 바 제품 개발로 인한 브랜드 매출 기여 |

찰떡아이스 딸기라떼, 돼지바 딸기 요거트 |

1 |

| 푸딩 신제품 개발 | 중앙연구소(Dessert3) | 짱구 케릭터와 콜라보한 푸딩 EXT 신제품으로 제주산 말차가루와 파스퇴르 우유를 넣어 진한 녹차와 우유 풍미를 가진 제품 개발 | 짱구&짱아의 말차푸딩 | 1 |

| 빠삐코 콜라보 미니샌드 신제품 개발 | 중앙연구소(Dessert3) | 롯데웰푸드 빙과 베스트셀러 제품인 빠삐코 브랜드와 콜라보한 미니샌드 신제품으로 빠삐코 초코크림이 들어간 제품 개발 |

빠삐코 미니샌드 | 1 |

| 카카오프렌즈 캐릭터 콜라보 신제품 3종 개발 (4차) | 중앙연구소(Dessert3) | 모바일 메신저 [카카오톡] 캐릭터와 콜라보한 4차 출시 제품 3종인 단팥패스츄리, 고구마크림빵, 쿠키크림케익 제품 개발 |

춘식이의단팥패스츄리, 춘식이의 고구마크림빵, 춘식이의쿠키크림케익 |

1 |

| 느린마을 막걸리 콜라보 신제품 개발 | 중앙연구소(Dessert3) | 느린마을 막걸리 콜라보한 EXT. 신제품으로 無 아스파탐의 막걸리 본연의 맛을 담은 막걸리와 딸기가 조화된 크림이 들어간 제품 개발 |

느린마을막걸리 리얼딸기생크림빵 | 1 |

| 오잉 노가리 브랜드 신제품 개발 | 중앙연구소(Snacking) | 기존 오징어 땅콩 운휴 라인을 활용, 오잉 노가리 라인업 확장을 통한 브랜드 매출 기여 | 오잉 노가리땅콩 | 1 |

| 익스트루딩 공정을 통해 사르르 녹는 식감을 구현 하고 쌀 베이스의 글루텐프리 스낵 개발 |

중앙연구소(Snacking) | 미과 스낵 브랜드인 더쌀로 브랜드 라인업 확장 및 매출 기여 | 더쌀로 사르르 고소한새우맛 | 1 |

| ZERO 브랜드 건강 가치 연구 | 중앙연구소(H&W Food) | ZERO 초콜릿칩 쿠키의 혈당 변동성 연구 수행 및 논문 게재 (한국식품영양과학회지, 제품 가치감 강화 및 과학적 근거 확보) |

ZERO 제품의 건강 가치에 대한 과학적 근거 확보 (ZERO 브랜드 홍보 자료 활용 예정) |

1 |

| ZERO 브랜드 건강 가치 연구 | 중앙연구소(H&W Food) | ZERO 후르츠 젤리의 혈당 변동성 연구 수행 및 논문 게재 (FOODS, 제품 가치감 강화 및 과학적 근거 확보) |

ZERO 제품의 건강 가치에 대한 과학적 근거 확보 (ZERO 브랜드 홍보 자료 활용 예정) |

1 |

| 당치땡 치킨소스 6종 개발 | 중앙연구소(Meal Solution) | 신규 거래처 "당신은 치킨이 땡긴다" 치킨프렌차이즈 전용 치킨 소스 6종 개발 | 당치땡 블랙소스, 당치땡 매운블랙소소, 당치땡 양념소스, 당치땡 참맛소스, 당치땡 매운양념소스, 당치땡 치베큐소스 |

1 |

| 가나 카카오 시럽 개발 | 중앙연구소(Meal Solution) | 가나 코코아 메스를 적용한 델가 가나 카카오 시럽 개발 | 델가 가나 카카오 시럽 | 1 |

| GRS 돈까스버거용 소스 4종 개발 | 중앙연구소(Meal Solution) | GRS 돈까스버거에 적용되는 버거용 대용량 소스, 딥핑용 소포장 소스 4종 개발 | 돈까스버거소스L, 돈까스소스L, 매운돈까스소스L, 매운돈까스버거소스L |

1 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 촉촉하고 육즙가득한 숯불치킨을 숯불직화로 구워 강한 숯불향이 특징인 제품으로 메인반찬을 강조한 심플 도시락 제품 개발 |

숯불치킨도시락 | 1 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 김치볶음밥 조리시 타지않는 요리유를 사용하고, 밥알의 부서짐 방지를 위한 온도 및 시간 설정을 통한 고품질의 볶음밥 구현 |

깍두기김치볶음밥 | 1 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 고기 볶음 시 로스트양파기름을 넣어 풍미를 살리고, 고기 규격변경(3x4cm→ 4x5cm)을 통한 씹힘성 극대화 한 한끼식사대용 제품 개발 | 맛장우도시락고추장불백 | 1 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 사각프레스햄 공정 세분화(두께 0.5mm)하여 제품의 보임성을 강조하고, 달콤한 버터마요소스를 활용한 모닝 토스트 제품 개발 |

체다치즈피자토스트샌드 | 1 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 고소하고 매콤한 맛의 할라피뇨치즈소스와 체다치즈를 토핑하여 치즈의 풍미를 강하게 느낄 수 있는 김밥 제품 개발 | 옥지의치즈김밥 | 1 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 우삼겹의 전용 절단 규격을 설정하여 공정시 부서짐 최소화 및 혼합밥 공정시 밥알 형태를 유지하기 위한 최적 투입량 설정한 짝궁 삼각 제품 개발 |

짝꿍)우삼겹마라&참치마요삼각김밥 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 자사 원료 활용(햄, 소시지) 사용한 "의성마늘 브랜드" 콜라보 제품 개발. 쉐프 레시피 기반의 소스를 활용한 냉장 밀키트 제품 개발 |

의성마늘햄부대찌개밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 서울 청년밀키트 창업 지원사업 4기에서 수상자의 레시피 기반의 밀키트. 자숙된 소포장 닭고기원료을 사용하여 닭 포함 밀키트 첫 개발 |

마라닭갈비밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 서울 청년밀키트 창업 지원사업 4기에서 수상자의 레시피 기반의 밀키트. 냉동 자숙스지 소포장하여 소비기한 확보 |

스지나베밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 매콤달콤한 어향소스를 사용하고, 돼지고기, 가지, 양파 등으로 구성된 남대현 명장님 콜라보 제품으로, 온라인(쿠팡) 출시 |

어향가지밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 식감이 좋은 표고버섯, 죽순채, 팽이버섯를 넣어 식감을 극대화한 남대현 명장님 콜라보 제품으로, 온라인(쿠팡) 출시 |

유산슬밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 부드러운 생면을 사용하고, 마제소바소스, 돈민찌, 계란 등으로 구성된 남대현 명장님 콜라보 제품으로, 온라인(쿠팡) 출시 |

나고야식마제소바밀키트 | 1 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 진한 맛의 쌀국수소스와 우삼겹, 중화해선장 등으로 구성된 남대현 명장님 콜라보 제품으로, 온라인(쿠팡) 출시 |

베트남식쌀국수밀키트 | 1 |

| 신제품 키스틱 노가리스틱 청양마요맛 개발 | 중앙연구소(Meat Processing) | 키스틱×오잉 노가리칩 콜라보 제품으로 TPO 및 타겟 확대를 위한 맛 다양화 제품 |

키스틱 노가리스틱 | 1 |

| 신제품 롯데햄 카니쵸니 비엔나 개발 | 중앙연구소(Meat Processing) | 카니쵸니 캐릭터를 입힌 비엔나 개발을 통해 코어 브랜드 롯데햄 활성화 및 매출 증대 | 롯데햄 카니쵸니 비엔나 | 1 |

| 수출용 런천미트C Hot & Spicy 개발 | 중앙연구소(Meat Processing) | 한국의 매운맛을 구현한 현지 조리법에 맞춘 치킨 런천미트 개발을 통한 매출 증대 (필리핀, 대만 등) |

치킨 런천미트(런천미트C) Hot & Spicy | 1 |

| B2B 부대찌개용 스튜햄(전문점용) 개발 | 중앙연구소(Meat Processing) | 부대찌개 전문점 납품용 B2B 캔햄 제품 개발을 통한 매출 증대 | 스튜햄(부대찌개용) | 1 |

| 런천미트C 배합 변경 기안 | 중앙연구소(Meat Processing) | 캔햄을 기름에 튀겨먹는 현지 조리방식의 편의를 위한 배합 변경(전분 조성 변경) | 치킨 런천미트(런천미트C) | 1 |

| 돈지방 대체재를 활용한 어육 소시지 제조방법 _특허출원 |

중앙연구소(Meat Processing) | 돈지방 대체재를 활용한 어육 소시지 제조방법 | 어육 소시지 | 1 |

| 식물성 플레이크를 포함하는 식물성 만두 및 이의 제조방법_특허출원 |

중앙연구소(Meat Processing) | 식물성 플레이크를 포함하는 식물성 만두 및 이의 제조방법 | 식물성 만두 | 1 |

| 메일빈 스탠다드(1kg BAG) 외 1종 개발 | 중앙연구소(Quick Service Restaurant) | 무인 카페를 운영하는 휴니크에 납품하는 전용 원두 2종 개발 | 메일빈 스탠다드(1kg BAG) 외 1종 | 1 |

| 스페이스빈 케냐블렌드(1kg BAG) 외 8종 한시적 배합 변경 |

중앙연구소(Quick Service Restaurant) | 장기성 생두 자메이카 블루마운틴 소진을 위한 배합비 변경을 통해 원료 생두 재고의 효율적 운영 기대 |

스페이스빈 케냐블렌드(1kg BAG) 외 8종 | 1 |

| 칸타타 골드(500g BAG) 외 10종 한시적 배합 변경 | 중앙연구소(Quick Service Restaurant) | 장기성 생두 브라질 세하도 소진을 위한 배합비 변경을 통해 원료 생두 재고의 효율적 운영 기대 |

칸타타 골드(500g BAG) 외 10종 | 1 |

| 롯데리아 에스프레소(1kg BAG) 외 1종 배합 변경 | 중앙연구소(Quick Service Restaurant) | 롯데GRS 전용 제품 2종의 일반 생두 전환 및 롯데리아 에스프레소 원재료 (콜롬비아 엑셀소→슈프리모) 등급 향상을 통한 품질 개선 |

롯데리아 에스프레소(1kg BAG) 외 1종 | 1 |

| 파푸아뉴기니 AGOGA 스페셜티 블렌드 (1kg BAG) 개발 |

중앙연구소(Quick Service Restaurant) | 무인 카페 비트 납품 및 범용 판매용 스페셜티 블렌드 개발 | 파푸아뉴기니 AGOGA 스페셜티 블렌드 (1kg BAG) |

1 |

| 분유 내 LRCC5314 포스트바이오틱스의 마우스 제2형 당뇨병 개선 효과 |

중앙연구소(Microbial&Fermentation) | 논문 게재(Effect of postbiotic Lactiplantibacillus plantarum LRCC5314 supplemented in powdered milk on type 2 diabetes in mice) | 1 | |

| '맞춤형 식품 제조를 위한 3D 프린팅 소재 및 시스템' 정부과제 선정(농림축산식품부, '24.4~'27.12) | 중앙연구소(Food Material) | 3D식품 프린팅 잉크소재, 물성제어 기술 및 이를 활용한 맞춤형 식품제조기술 개발을 통한 차세대 푸드테크 기술 확보 |

1 | |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 신제품 키스틱 노가리스틱 청양마요맛 개발 | 노가리스틱用 청양고추맛 황태 시즈닝 | 1 |

| 집귀뚜라미 사료 인증 | 중앙연구소(EAT-PJT) | 단미사료로 사용가능한 물질 변경 공고(농림축산식품부 제2024-108호) | 1 | |

| 블루베리껌 개발 | 중앙연구소(Sweet1) | 과거 인기껌인 블루베리껌 재출시를 통한 판껌 활성화 | 블루베리 | 2 |

| 후르츠껌 &딸기 개발 | 중앙연구소(Sweet1) | 새로운 맛에 호기심이 강한 Z세대를 위한 딸기&로즈마리맛을 블랜딩한 껌 | &딸기 | 2 |

| 후르츠껌 &레몬 개발 | 중앙연구소(Sweet1) | 새로운 맛에 호기심이 강한 Z세대를 위한 레몬&허브맛을 블랜딩한 껌 | &레몬 | 2 |

| 후라보노 품질개선 | 중앙연구소(Sweet1) | 후라보노 품질 개선(향미, 지속성 강화 및 식감 개선) 및 디자인 리뉴얼을 통한 판껌 활성화 |

후라보노 | 2 |

| 짱셔요 레몬콜라 개발 | 중앙연구소(Sweet1) | 짱셔요 EXT. 신제품 도입을 통한 젤리 라인업 확장 및 매출 기여 | 짱셔요 레몬콜라 | 2 |

| 이온플러스캔디 개발 | 중앙연구소(Sweet1) | 전해질 보충에 도움을 주는 무설탕 하드캔디 도입을 통한 신규 브랜드 도입 및 매출 기여 | 이온플러스캔디 | 2 |

| 수출용 보석젤리 샤인머스캣맛 개발 | 중앙연구소(Sweet1) | 수출용 보석캔디 EXT. 신제품 도입을 통한 수출 제품 라인업 확장 및 매출 기여 | 보석젤리 그린 에메랄드 | 2 |

| 수출용 복숭아 요구르트 젤리 개발 | 중앙연구소(Sweet1) | 중국 수출 전용 신규 복숭아 요구르트 맛 도입을 통한 브랜드 확장 및 매출 기여 | 복숭아 요구르트 젤리 | 2 |

| JOEE 소프트 츄이 프루티 망고 개발 | 중앙연구소(Sweet1) | 식물성 원료를 사용한 젤리 신제품 도입을 통한 젤리 라인업 확장 및 매출 기여, 망고맛 | JOEE 소프트 츄이 프루티 망고 | 2 |

| JOEE 소프트 츄이 프루티 샤인머스캣 개발 | 중앙연구소(Sweet1) | 식물성 원료를 사용한 젤리 신제품 도입을 통한 젤리 라인업 확장 및 매출 기여, 샤인머스캣맛 |

JOEE 소프트 츄이 프루티 샤인머스캣 | 2 |

| 지역상생 빼빼로 개발 | 중앙연구소(sweet2) | 남해 유자를 활용한 유자맛 스위트에 유자 쿠키칩을 토핑한 빼빼로 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

남해유자빼빼로 | 2 |

| 롯샌 X 본가찰옥수수의 건빙과 콜라보 제품 개발 | 중앙연구소(Dessert1) | 기지와 크림에 본가 찰옥수수 맛을 구현하여 기존 롯샌에 새로운 이미지 부여 및 브랜드 매출 증대 기여 | 롯데샌드 찰옥수수 | 2 |

| 식물성 크래커 제품 개발 | 중앙연구소(Dessert1) | 100% 식물성으로 건강하게 맛있는 디저트 개발을 통한 신규 카테고리 창출 및 카테고리 매출 기여 | 조이 오트 크리스피칩, 조이 완두 크리스피칩 |

2 |

| 칸쵸 X 카스타드 콜라보 제품 개발 | 중앙연구소(Dessert1) | 롯데 카스타드' 콜라보 제품으로서 소비자에게 친숙한 이미지 강화 및 브랜드 매출 증대 기여 | 칸쵸타드 | 2 |

| 몽쉘 생크림케이크 상시 운영 품목 추가 제품 개발 | 중앙연구소(Dessert1) | 봄 시즌 운영 품목 중 하나인 딸기맛 몽쉘의 상시 운영 전환을 통한 브랜드 강화 및 이익 기여 | 몽쉘 생크림케이크 딸기 | 2 |

| 제로 3기 4종 신제품 개발 | 중앙연구소(Dessert2) | 제로 3기 빙과 신제품 개발로 인한 매출 증대 기여 - 취약 라인 확장 및 대중적 플레이버 출시를 통한 빙과 카테고리 내 제로 브랜드 지위 강화 | 제로 트리플초콜릿바, 제로 쿠키&크림바, 제로 딥초콜릿파인트, 제로 쿠키&크림파인트 |

2 |

| 영칼로리 아이스바 2종 개발 | 중앙연구소(Dessert2) | 영칼로리 제품 개발로 인한 브랜드 매출 증대 기여 | 영칼로리 스크류바, 영칼로리 죠스바 | 2 |

| 나뚜루 바질 마스카포네 2종(컵, 파인트) 개발 | 중앙연구소(Dessert2) | 23년도 나뚜루 팝업스토어 디저트와 연계 성수컬렉션 2기 제품 출시 | 나두루 바질마스카포네 컵, 나뚜루 바질마스카포네 파인트 |

2 |

| 이지프로틴 아이스바 2종 개발 | 중앙연구소(Dessert2) | H&W 시장 지속 성장을 위한 이지프로틴 단백질 아이스크림 제품 개발 | 이지프로틴 바나나크런치, 이지프로틴 커피크런치 |

2 |

| 나뚜루 식물성 돌체 메이플&넛츠 2종(컵, 파인트) 개발 |

중앙연구소(Dessert2) | 나뚜루 식물성 컨셉으로 넛츠를 활용한 제품 개발 | 나뚜루 돌체메이플&넛츠컵(비건), 나뚜루 돌체메이플&넛츠파인트(비건) |

2 |

| 델몬트 아이스펜슬 2종 개발 | 중앙연구소(Dessert2) | 델몬트 아이스 유형 다양화 제품 도입 | 델몬트 아이스펜슬 오렌지, 델몬트 아이스펜슬 샤인머스켓&청포도 |

2 |

| 아맛나 통팥 개발 | 중앙연구소(Dessert2) | 아맛나 브랜드 신제품 개발로 인핸 매출 증대 기여 | 아맛나 통팥 | 2 |

| 빵빠레 소프트바 멜론 개발 | 중앙연구소(Dessert2) | 빵빠레 소프트바 브랜드 신제품 개발로 인핸 매출 증대 기여 | 빵빠레 소프트바 멜론 | 2 |

| 와 망고 개발 | 중앙연구소(Dessert2) | 와 망고맛 신제품 개발로 인한 컵류 매출 및 SKU 증대 기여 | 와 망고 | 2 |

| 돼지바 파르페 쿠앤크(롯데슈퍼) 개발 | 중앙연구소(Dessert2) | 롯데슈퍼 전용 신제품 돼지바 파르페 쿠앤크 개발로 매출 증대 기여 | 돼지바 파르페 쿠앤크 | 2 |

| 파스퇴르 우유빙수(7-11) 개발 | 중앙연구소(Dessert2) | 7-11 전용 신제품 파스퇴르 우유빙수 개발로 매출 증대 기여 | 파스퇴르 우유빙수 | 2 |

| 설레임 바닐라슈크림(CU) 개발 | 중앙연구소(Dessert2) | CU 전용 신제품 설레임 바닐라슈크림 개발로 매출 증대 기여 | 설레임 바닐라슈크림 | 2 |

| 짜빙수(7-11) 개발 | 중앙연구소(Dessert2) | 7-11 전용 신제품 짜빙수 개발로 매출 증대 기여 | 짜빙수 | 2 |

| 더블비얀코 카스타드&파인애플(GS25) 개발 | 중앙연구소(Dessert2) | GS25 전용 신제품 더블비얀코 카스타드&파인애플 개발로 매출 증대 기여 | 더블비얀코 카스타드&파인애플 | 2 |

| 카카오프렌즈 캐릭터 콜라보 신제품 2종 개발 (5차) | 중앙연구소(Dessert3) | 모바일 메신저 [카카오톡] 캐릭터와 콜라보한 5차 출시 제품 2종인 상큼한딸기샌드, 스위트딸기케익 제품 개발 |

어피치의 상큼한딸기샌드, 어피치의 스위트딸기케익 |

2 |

| 7-SELECT 인기품목 '앙모스' EXT. 신제품 개발 | 중앙연구소(Dessert3) | 앙모스 EXT. 신제품으로 통팥앙금을 넣은 소보로빵 사이에 제주첫물녹차를 넣어 진한 녹차 풍미가 가득한 크림을 샌딩한 맘모스빵 제품 개발 |

제주첫물녹차크림 앙모스 | 2 |

| 꼬깔콘 브랜드 신제품 개발(메이플버터맛) | 중앙연구소(Snacking) | 24년 5월 포켓몬 타운 전용 맛 개발을 통해 꼬깔콘 브랜드 인지도 제고 및 매출 기여 (포켓몬 콜라보) |

꼬깔콘 메이플버터맛 | 2 |

| 꼬깔콘 브랜드 신제품 개발(MAD HOT) | 중앙연구소(Snacking) | 옥수수 스낵 브랜드 꼬깔콘 브랜드 라인업 확장에 따른 Z타겟 수요 확대(Young Brand 化) 및 매출 기여 | 꼬깔콘 MAD HOT 고추장 직화구이맛 | 2 |

| 익스트루딩 공정을 통해 사르르 녹는 식감을 구현 하고 쌀 베이스의 청양마요맛 스낵 개발 |

중앙연구소(Snacking) | 미과 스낵 브랜드인 더쌀로 브랜드 라인업 확장 및 매출 기여 | 더쌀로 사르르 노가리 청양마요맛 | 2 |

| H&W 고단백질 성형 감자칩 스낵 개발 (이지프로틴 고단백질 감자칩 2종) |

중앙연구소(Snacking) | H&W 브랜드인 이지프로틴 브랜드 라인업 확장 및 매출 기여 | 이지프로틴 고단백질 감자칩 소금빵맛, 매콤치즈맛 |

2 |

| 델가 과일드레싱 2종 개발 | 중앙연구소(Meal Solution) | 식자재 전용 가성비 과일 드레싱 | 델가 키위애플드레싱, 델가 유자파인드레싱 | 2 |

| 동치미 육수 개발 | 중앙연구소(Meal Solution) | UHT 살균을 이용한 맛품질 유지 동치미 육수 | 동치미육수 | 2 |

| GRS 망고베이스 개발 | 중앙연구소(Meal Solution) | GRS 음료용 및 토네이도(아이스크림) 토핑용으로 곤약펄을 사용하여 씹히는 식감을 극대화 한 음료베이스 |

GRS 망고베이스 | 2 |

| 호키친 청고추마요소스 개발 | 중앙연구소(Meal Solution) | 청고추를 이용한 디핑용 소스 | 청고추 마요소스 | 2 |

| 유가네닭갈비 싸우전드드레싱 개발 | 중앙연구소(Meal Solution) | 닭갈비와 함께먹는 양배추 샐러드용 드레싱 | 유가네 싸우전드레싱 | 2 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 양념과 고기를 함께 볶지 않고 고기볶음과 고추장양념을 혼합한 물성이 있는 돼지고기약고추장 형태로 만들어 밥과 비벼먹기 편리한 비빔밥 전용 제육소스 개발 |

맛장우곱빼기비빔밥 | 2 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 민물장어 한마리가 통째로 들어간 보양식 도시락, 부드러운 장어구이 형태를 위해 최적 구이공정 설정 |

카덴양념장어구이덮밥 | 2 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 직경12cm 왕떡갈비(돼지갈비살40%)로 구성된 한판 도시락, 부반찬으로 마카로니 샐러드에 치즈를 추가 토핑해 전자레인지 조리 후 치즈가 늘어나는 콘치즈 형태 구현 |

맛장우도시락왕떡갈비한판 | 2 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 연구소만의 젤라틴 공법을 사용한 김치볶음 자체 레시피 개발 계량 표준화를 위해 정제수와 불린젤라틴 분리하여 투입하는 공정 설정 |

맛장우도시락팜덮밥 | 2 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 아삭하고 시원한 열무김치를 사용한 비빔밥 개발‘종가’ 김치브랜드 콜라보 제품으로 국내산 열무를 사용하여 특제 고추장 볶음 양념과 비벼먹는 시즌 도시락 | 열무비빔밥 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 자사 프레스햄을 사용하여 조식으로 간단하게 먹을수 있는 클럽하우스샌드 개발 | 햄치즈클럽하우스샌드 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 씹힘성이 좋은 마카로니와 계란, 스위트콘을 활용해서 아침에 간단하게 먹을 수 있는 조식 제품 개발 |

브펙퍼스트샌드 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 육즙가득한 불고기패티를 구현하여 최적의 공정을 설정하였고, 불고기패티의 진한맛을 느낄 수 있는 제품 |

육즉가득불고기버거 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 아침 조식 트랜드를 반영한 샌드위치 제품으로 조식에 가볍에 먹을수 있는 야채를 넣은 제품 |

브런치샌드 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 인기 있는 인가샌드의 포테이토에그샐러드를 버거제품에 적용하여 불고기와 아삭한 샐러드가 조화로운 제품 |

인가불고기버거 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 베이컨, 에그, 양상추, 토마토로 구성된 프레쉬한 느낌을 강조한 제품 | 클래식BELT샌드 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 버터향이 진한 전용으로 롤빵을 개발하고, 부드러운 에그샐러드가 토핑된 롤샌드 | 소프트에그롤 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 통살로 만든 새우패티를 메인으로 부드러운 롤빵에 토핑하여 새우의 향을 풍부하게 느낄 수 있는 신규 형태 제품 개발 |

소프트통살새우롤 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 식감이 좋은 콘과 참치, 양파, 당근등을 활용한 삼각샌드위치 | 콘참치샐러드샌드 | 2 |

| 냉장 샌드 개발 | 중앙연구소(Home Meal) | 콘참치샐러드를 부드러운 버터롤빵에 토핑한 제품으로 가볍게 먹을 수 있는 제품 | 콤참치샐러드롤 | 2 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 지단채볶음을 듬뿍토핑하여 부드럽고 촉촉한 식감이 특징인 제품으로 달걀 지단을 기존 달걀김밥 대비 60% 증량, 한 가지 토핑이 듬뿍들어간 트렌드 맞춤형 김밥 | 킹장우듬뿍달걀김밥 | 2 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 자사 원료인 의성마늘햄과 롯데두툼김밥햄, 마요네즈 등을 활용하여 원가 경쟁력 강화한 제품으로 햄이 듬뿍 토핑되어 볼륨감이 강조된 제품 | 맛장우더블햄마요김밥 | 2 |

| 냉장 조리면 개발 | 중앙연구소(Home Meal) | 메밀 100%면을 사용하여 고소하면서 씹는 식감을 강조한 정식형태의 냉장 조리면 개발 | 카덴자루소바정식 | 2 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 자숙문어를 사용하여 수산물 함유 밀키트로, 문어와 소면을 곁들인 매콤한 제육볶음이 메인인 안주형 컨셉 제품 (롯데마트 청년밀키트 5기 제품으로, 청년 레시피 기반의 밀키트 제품화) |

문어제육볶음 | 2 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 해조류(톳, 미역) 적용하여 식감을 살린 칼제비 면요리로 청년 레시피 기반의 밀키트 제품화(롯데마트 청년밀키트 5기 제품) |

톳들깨칼제비 | 2 |

| 캔터키 직화 핫바 개발 | 중앙연구소(Meat Processing) | 닭고기를 사용한 CVS용 간편 섭취 직화 핫바 개발을 통한 매출 증대 | 켄터키 직화 핫바 | 2 |

| Chefood 크레이지 불만두_롤만두 개발 | 중앙연구소(Meat Processing) | 크레이지불만두 제품 확장을 통한 만두 매출 증대 | Chefood 크레이지 불만두 롤만두 | 2 |

| 의성마늘 순한 3종(비엔나, 베이컨, 구이쌈햄) 개발 | 중앙연구소(Meat Processing) | H&W 트렌드(저나트륨) 대응 및 코어 브랜드(의성마늘) 활성화 | 의성마늘 순한 비엔나, 베이컨, 구이쌈햄 | 2 |

| Chefood 특등심통돈까스(180g) 개발 | 중앙연구소(Meat Processing) | 360g(180g*2) 규격의 등심통돈까스 개발으로 후라이 매출 증대 | Chefood 특등심돈까스 360g(180g*2개) | 2 |

| 미국 수출용 핫도그 2종(모짜렐라치즈 핫도그, 크리스피 모짜렐라치즈 핫도그) 개발 연구보고 |

중앙연구소(Meat Processing) | 기존 H-mart 전용인 황금돼지바 핫도그와 차별화된 핫도그 출시로 인한 매출 증대 | 모짜렐라치즈 핫도그, 크리스피 모짜렐라치즈 핫도그 |

2 |

| 의성마늘 훈제오리 슬라이스 품질개선 | 중앙연구소(Meat Processing) | 의성마늘 훈제오리 슬라이스 품질개선(보존성 향상)을 통한 메인 브랜드 활성화 | 의성마늘 훈제오리슬라이스 | 2 |

| 칸타타 혼합원두 L27(HB) (15kg BAG) 외 1종 개발 | 중앙연구소(Quick Service Restaurant) | 칸타타 RTD 캔 제품 리뉴얼에 따른 신규원두 개발(HB) 및 기존 원두 제품명 변경 (EBGCH) |

칸타타 혼합원두 L27(HB) (15kg BAG) 외 1종 |

2 |

| 세븐카페 디카페인 원두(200g BAG) 개발 | 중앙연구소(Quick Service Restaurant) | 세븐카페 전용 디카페인 원두커피 개발 | 세븐카페 디카페인 원두(200g BAG) | 2 |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 더쌀로 사르르 고소한 새우맛 시즈닝 개발 | 더쌀로 사르르한用 새우맛시즈닝 | 2 |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 위너스用 청양마요맛시즈닝 개발 | 위너스用 청양마요맛 시즈닝 | 2 |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 꼬깔콘x포켓몬 콜라보 메이플버터맛 시즈닝 개발 | 꼬깔콘用 메이플버터맛시즈닝 | 2 |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 식물성 크리스피칩用 조이시즈닝 1 개발 | 식물성 크래커用 조이시즈닝1 | 2 |

| 향미소재 개발 | 중앙연구소(Savory&Sensory) | 식물성 크리스피칩用 조이시즈닝 2 개발 | 식물성 크래커用 조이시즈닝2 | 2 |

| 생감자칩 개발 지원 | 중앙연구소(Savory&Sensory) | Sensometrics 2024 참석(파리, 6/4~5) 스낵류 물성-소리 연계 분석 기술 발표, 생감자칩 바삭함 차별화 개발 기여, 언론 기사화를 통한 기술력 홍보 및 MKT 근거 확보 | 생감자칩(개발 예정) | 2 |

| 쌀부산물 활용 업사이클 미강천연유화안정제 소재 개발 및 적용 |

중앙연구소(Food Upcycling-PJT) | 미과 스낵 브랜드인 더쌀로 브랜드 스낵 제품 식감 등 품질 향상 및 친환경 가치 부여 | 더쌀로 사르르 고소한새우맛, 청양마요맛 | 2 |

| 식품부산물(곡류) 유래 고부가가치 소재 발굴 및 업사이클링 산업화 정부과제선정 (농림축산식품부, '24.4~'27.12) |

중앙연구소(Food Upcycling-PJT) | 자사 공장 유래 부산물인 쌀부산물(미강)을 활용한 업사이클 천연유화안정제 등 기능 소재 개발 및 적용 | 2 | |

| 식품 부산물을 활용한 푸드업사이클링 생태계 구축 및 이를 통한 고부가가치화 정부과제선정 (농림축산식품부, '24.4~'27.12) |

중앙연구소(Food Upcycling-PJT) | 자사 공장 유래 부산물인 맥주박 등을 활용한 업사이클 대체단백소재 및 포장소재 연구 및 제품화 | 2 | |

| 졸음번쩍껌 에너지 개발 | 중앙연구소(Sweet1) | 졸음껌 TPO 확대(에너지 성분(과라나, 비타민B, 타우린) 함유) | 졸음번쩍껌 에너지 | 3 |

| 왓따 판박이 도라에몽 개발 | 중앙연구소(Sweet1) | 도라에몽 캐릭터 콜라보레이션 판박이껌 | 왓따 판박이 도라에몽 | 3 |

| 짱셔요 라임포도맛 개발 | 중앙연구소(Sweet1) | 짱셔요 EXT. 신제품 도입을 통한 젤리 라인업 확장 및 매출 기여 | 짱셔요 라임포도맛 | 3 |

| ZERO 시트러스 유자 젤리 개발 | 중앙연구소(Sweet1) | ZERO젤리 EXT. 신제품 도입을 통한 제로 브랜드 매출 증대 기여 | ZERO 시트러스 유자젤리 | 3 |

| 말랑카우 부여 밤 개발 | 중앙연구소(Sweet1) | 부여 밤 시럽을 활용한 말랑카우 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

폭신폭신 말랑카우 부여 알밤 | 3 |

| 지역상생 카스타드 개발 | 중앙연구소(Dessert1) | 부여 밤을 활용한 밤분말을 넣은 카스타드 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

카스타드 부여알밤 | 3 |

| 지역상생 몽쉘 개발 | 중앙연구소(Dessert1) | 부여 밤을 활용한 밤잼을 크림에 채워 넣은 몽쉘 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

몽쉘 생크림케이크 부여알밤 | 3 |

| 지역상생 찰떡파이 개발 | 중앙연구소(Dessert1) | 부여 밤을 활용한 밤잼을 크림에 채워 넣은 찰떡파이 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

찰떡파이 부여알밤 | 3 |

| 지역상생 롯데샌드 개발 | 중앙연구소(Dessert1) | 부여 밤을 활용한 밤분말을 넣은 롯데샌드 제품 개발 (지역 상생 프로젝트 통한 브랜드 이미지 강화) |

롯데샌드 부여알밤 | 3 |

| 몽쉘 비스킷 물성 개선 | 중앙연구소(Dessert1) | 몽쉘(평택) 비스킷 반죽의 물성 개선을 통한 공정 수율 개선 | 몽쉘 생크림 케이크, 몽쉘 생크림 케이크 카카오, 몽쉘 생크림 케이크 딸기 | 3 |

| 나뚜루 비건 알폰소망고 컵 및 알폰소망고 파인트 제품 개발 | 중앙연구소(Dessert2) | 나뚜루 식물성 아이스크림 개발하여 식물성 브랜드 매출 증대 | 나뚜루 알폰소망고 파인트(비건), 나뚜루 알폰소망고 컵(비건) | 3 |

| 나뚜루 비건 초콜릿아몬드바 및 초콜릿&아몬드 파인트 제품 개발 | 중앙연구소(Dessert2) | 나뚜루 식물성 아이스크림 개발하여 식물성 브랜드 매출 증대 | 나뚜루 초콜릿아몬드바(비건), 나뚜루 초콜릿&아몬드 파인트(비건) | 3 |

| 스노블 롯데 아이스믹스 플랜트베이스 초코(이케아 전용) 개발 | 중앙연구소(Dessert2) | 이케아 전용 플랜트베이스 소프트믹스를 개발하여 신시장 개척 및 매출 증대 | 스노블 롯데 아이스믹스 플랜트베이스 초코 | 3 |

| 찰떡아이스 부여알밤(지역상생) 제품 개발 | 중앙연구소(Dessert2) | 지역상생 프로젝트로, 지역의 농산물(부여 밤)과 롯데 브랜드와 연계한 찰떡아이스 부여알밤 제품으로 지역 특화 상품 개발 |

찰떡아이스 부여알밤 | 3 |

| 셀렉션 파르페(이마트24 PB) 제품 개발 | 중앙연구소(Dessert2) | 이마트24 전용 소프트믹스 제품 개발을 통한 매출 증대 | 셀렉션 파르페 | 3 |

| 파스퇴르 우유 소프트콘(7-11) 제품 리뉴얼 | 중앙연구소(Dessert2) | 7-11 전용 파스퇴르 우유 소프트콘 제품 개발을 통한 매출 증대 | 파스퇴르 우유 소프트콘 | 3 |

| 칸타타 영칼로리 제품 개발 | 중앙연구소(Dessert2) | 칸타타 영칼로리 제품을 개발하여 칸타타 브랜드 매출 증대 | 칸타타 영칼로리 | 3 |

| 쌀푸딩 신제품 3종 개발 | 중앙연구소(Dessert3) | 쌀 베이커리 전문점 '소소하게'와 콜라보한 쌀푸딩 신제품으로 쌀가루를 사용하여 담백하고 우유에 두유를 더해 고소한 풍미를 극대화한 푸딩 3종 개발 |

(소소하게) 두유쌀푸딩, 제주첫물녹차쌀푸딩, 밀크티쌀푸딩 | 3 |

| 빵빠레 소프트 스낵 | 중앙연구소(Snacking) | 24년 9월 이마트24 X 롯데웰푸드 브랜드 페스타를 위한 차별화 상품 출시 요청 | 빵빠레 소프트 스낵 | 3 |

| 더쌀로 브랜드 신제품 개발(핫쉬림프맛) | 중앙연구소(Snacking) | 24년 10월 롯데쇼핑 창립 45주년 기념 기획 제품 운영 (더쌀로 제품 확대를 통한 브랜드 활성화) |

더쌀로 사르르 핫쉬림프맛 | 3 |

| 대용량 플레인 요거트 개발 | 중앙연구소(Soft Drink3) | 대용량 플레인 요거트 시장 진입 및 판매 활성화를 통한 매출 증대 | 오직 100%로만든 요거트 플레인 1.8L | 3 |

| 국내 최초 제로슈거 유산균 발효 공법을 적용한 떠먹는 호상 요거트 개발 | 중앙연구소(Soft Drink3) | 제로 슈거 발효 공법 특허 출원 및 해당 기술을 적용한 국내 최초 당류 0g 떠먹는 플레인 요거트 개발을 통한 새로운 시장 개척 |

파스퇴르 제로 플레인 요거트 400g | 3 |

| 물과 설탕을 넣지 않은 키즈 과즙 우유 개발 | 중앙연구소(Soft Drink3) | 물 한방울 넣지 않은 프리미엄 과즙 우유(딸기, 바나나, 믹스베리)를 통한 가공유 제품 개발 |

꼬미루미 딸기, 꼬미루미 바나나, 꼬미루미 믹스베리 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 돼지고기 이취제어를 위한 염지공정 개선 (미림, 양파, 간마늘 등, 12시간 염지)하여 제육볶음이 메인인 덮밥 |

참고소한제육덮밥 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 자사원료인 홈버터를 사용한 제품으로 스크램블에그에 그대로 볶아 고소한 풍미를 강조한 토스트샌드 |

스크램블에그토스트샌드 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 자사원료인 홈버터를 사용한 제품으로 스크램블에그와 불고기패티등을 토핑하여 볼륨감을 강조한 버거 제품 |

스크램블에그불고기버거 | 3 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 자사원료인 롯데스모크햄, 롯데의성마늘햄, 롯데두툼햄을 사용하여 햄의 풍미를 강조한 제품 |

맛장우김밥더블햄마요 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 간장불고기볶음과 숯불향제육구이의 두 가지 반반제육을 의성마늘햄과 함께 싸먹는 도시락 제품 |

맛장우도시락고기맥시멈 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 변성 전분을 사용하여 소스 물성 제어를 동해 포장 효율을 강화한 도시락 제품 | 맛장우나혼자세트명불허전 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 원료 안전성을 위한 해동 및 튀김 공정 세분화 설계 / 통다리살을 그대로 토핑하여 볼륨감 강조한 제품 |

골드크리스피치킨버거 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 자사원료인 델가 마요네즈를 사용한 제품으로 싱가포르 전통잼을 활용한 트렌드 맞춤형 디저트샌드 |

코코카야잼샌드 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 자사원료인 델라 마요네즈드레싱을 사용한 제품으로, 불고기버거와 새우패티를 함께 토핑하여 두가지맛을 느낄 수 있는 버거 |

더블불새버거 | 3 |

| 냉장 간편식 개발 | 중앙연구소(Home Meal) | 쫀드기 트렌드에 맞춘 길게 튀긴 어묵을 스노윙 시즈닝에 버무려 함께 먹는 간편식 | 어묵쫀득이스노윙시즈닝맛 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 국내산 돼지갈비살을 사용하여 최적화 구이 온도 설정(콤비오븐 사용) 및 젤라틴 된장소스를 개발하여 흐름성 최소화 |

갈비정식 | 3 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 무생채 미생물 제어 및 식감 유지에 초점을 맞춘 제품으로 무생채볶음과 갈비볶음이 토핑된 김밥 |

무생채갈비김밥 | 3 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 갈비 염지를 통한 이취 제어 및 무생채볶음밥을 활용한 삼각김밥 | 갈비무생채볶음밥 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 변성 전분 및 건식 빵가루를 사용하여 샐러드 물성 제어하고 부드러운 콘샐러드가 특징이 제품 |

콘샐러드샌드 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 염지시 매실농축액 및 의성마늘 분태를 첨가하여 자연스런 단맛, 감칠맛 부여한 도시락 제품 |

맛장우도시락고기올인원 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 제트 오븐을 사용하여 패티의 촉촉한 식감을 유지할수 있는 공정 설계 및 7인치 번스를 사용하여 포만감을 줄 수있는 한끼식사 대용식 햄버거 | 갈비롱버거 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | IH(Induction Heating) 솥을 사용하여 230~240℃ 고온, 단시간 볶음과 요리유를 사용하여 밥알 형태 및 식감 개선한 고슬고슬한 무생채볶음밥 | 무생채볶음밥 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 쌀가루가 들어간 닭강정 배터와 불향과 마늘향을 강조한 갈비맛 달강정소스가 특징인 간편식 제품 |

갈비맛닭강정 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 은은한 파의 행과 부드러운 치즈의 풍미가 잘 어울리는 쪽파크림치즈를 전용원료로 개발하여 만든 제품 |

쪽파크림치즈샌드 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 트랜드인 쪽파크림치즈를 개발하여 불고기패티와 치즈등올 구성된 제품 | 쪽파크림치즈버거 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 자사 원료인 델가 마요드레싱을 활용하여 만든 제품으로 부드러운 포테이토샐러드와 롯데프레스햄으로 구성된 제품 |

뚠뚠햄치즈&포테이토샌드 | 3 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 깻잎 미생물 제어 및 직접 염지, 조리 배합 공정 개발을 통해 원가 절감한 제품 | 더커진닭갈비볶음밥 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 원료 안정성을 위한 구이 공정 세분화 설계 및 4.5인치로 든든하고 포만감있게 즐기는 BIG 버거 제품 |

빅모짜치즈불고기버거 | 3 |

| 냉장 도시락 개발 | 중앙연구소(Home Meal) | 특제간장소스에 재운 직꾸닭과 의성마늘 모둠햄을 메인으로 한 정찬형 도시락 | 의성마늘햄&직꾸닭도시락 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 호밀식빵, 베이컨양파샐러드, 로메인, 토마토, 후라이등으로 구성한 건강 컨셉의 한끼 식사 대용 |

BELT샌드 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 원료 안정성을 위한 구이 공정 세분화 설계 및 4.5인치로 든든하고 포만감있게 즐기는 BIG 버거 제품 |

빅블랙페퍼마요불고기버거 | 3 |

| 냉장 미반류 개발 | 중앙연구소(Home Meal) | 자사 best 제품인 유부초밥, 닭강정, 베이컨김치주먹밥, 듬북참치김밥으로 구성한 한끼대용식 제품 |

유부초밥&닭강정 | 3 |

| 냉장 조리빵류 개발 | 중앙연구소(Home Meal) | 원료 안정성을 위한 해동 및 튀김 공정 세분화 설계 / 통다리살을 그대로 토핑하고 매콤함을 강조한 햄버거 |

스리라차골드후라이드치킨버거 | 3 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 닭육수 베이스에 푸짐한 닭고기와 계란고명을 얹어 즐기는 국물있는 면요리 밀키트 | 평양식 닭온면 | 3 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 대구식 납작만두에 매콤새콤한 오징어무침을 싸서 먹는 안주형 밀키트 | 대구식오징어무침&납작만두 | 3 |

| 냉장 밀키트 개발 | 중앙연구소(Home Meal) | 닭고기 식감의 쫄깃한 결두부를 타마린드 베이스 소스에 함께 볶아만든 면요리 밀키트 | 쫄깃두부팟타이 | 3 |

| 델가 드레싱 2종 개발 | 중앙연구소(Meal Solution) | 식자재 전용 가성비 과일 드레싱 및 전통적인 맛의 드레싱 개발 | 델가 청귤라임드레싱, 델가 케요네즈드레싱 | 3 |

| 델가 치킨소스 3종 개발 | 중앙연구소(Meal Solution) | 식자재 전용 가성비 치킨소스 3종 개발 | 델가 간장치킨소스, 델가 양념치킨소스, 델가 매운양념소스 | 3 |

| 델가 토마토케첩 개발 | 중앙연구소(Meal Solution) | 식자재 전용 가성비 케첩 개발 | 델가 토마토케첩 | 3 |

| Chefood 소빠닭 3종 연구보고 | 중앙연구소(Meat Processing) | 신규 카테고리(치킨류) 개발을 통한 후라이 카테고리 매출 증대 | Chefood 소빠닭 3종(간장, 레드, 크레이지) | 3 |

| 신제품 롯데햄 미니비엔나 치즈 개발 | 중앙연구소(Meat Processing) | 치즈를 활용한 비엔나 신제품 개발 및 맛 다양화를 통한 매출 증대 | 롯데햄 미니비엔나 치즈 | 3 |

| 식사이론 대파고기만두 개발 | 중앙연구소(Meat Processing) | H&W 제품으로 건강소재(천사채, 대파, 클로렐라)를 활용한 만두 제품 개발 | 식사이론 대파고기만두 | 3 |

| 식사이론 단호박닭가슴살만두 개발 | 중앙연구소(Meat Processing) | H&W 제품으로 건강소재(천사채,단호박,닭가슴살,치자분말)를 활용한 만두 제품 개발 | 식사이론 닭가슴살만두 | 3 |

| 식사이론 단호박닭가슴살만두 품질개선 | 중앙연구소(Meat Processing) | 배합 변경을 통한 품질 및 생산성 개선 | 식사이론 닭가슴살만두 | 3 |

| 식사이론 바삭납작만두 개발 | 중앙연구소(Meat Processing) | H&W 제품으로 천사채가 주원료인 저열량 컨셉의 만두 제품 개발 | 식사이론 바삭납작만두 | 3 |

| 대두유-T 제품 개발 | 중앙연구소(Fats&Oils) | 사옹원 전용 T/K로 신제품 개발 및 매출 기여 | 대두유-T | 3 |

| 퓨어쉐프 전용유 제품 개발 | 중앙연구소(Fats&Oils) | 성규푸드 시스템(가츠몽, 이선생맥주, 칠성포자 등) 후라잉 전용유 개발 및 매출 기여 | 퓨어쉐프 전용유 | 3 |

| 하림 튀김유 제품 개발 | 중앙연구소(Fats&Oils) | 하림 전용유로 팜분별유를 활용한 후라잉 전용유 개발 및 매출 기여 | 하림 튀김유 | 3 |

| 제이앤티 마가린 제품 개발 | 중앙연구소(Fats&Oils) | 크림빵 배합용(연세우유빵) 마가린 제품 개발 및 매출 기여 | 제이앤티 마가린 | 3 |

| 시아스 쿠킹크림 제품 개발 | 중앙연구소(Fats&Oils) | 시아스 업체 전용 소스 배합용 크림 개발 요청으로 제품 개발 및 매출 기여 | 시아스 쿠킹크림 | 3 |

| 자담치킨 프리미엄 전용유 개선 | 중앙연구소(Fats&Oils) | 자담치킨 전용유 원료 변경 리뉴얼 | 자담치킨 프리미엄 전용유 | 3 |

| 혼합식용유 2019 품질 개선 | 중앙연구소(Fats&Oils) | 남양유업 분유용 유지로 위해요소(GE) 저감 공정 적용 제품 개선 | 혼합식용유 2019 | 3 |

| 대두유-피 제품 개발 | 중앙연구소(Fats&Oils) | 핫도그 후라잉 전용 유지 개발 및 매출 기여 | 대두유-피 | 3 |

| 삼송전용마가린 제품 개발 | 중앙연구소(Fats&Oils) | 삼송빵집 전용 마가린 제품 개발 및 매출 기여 | 삼송전용마가린 | 3 |