|

|

고려아연11_대표이사확인서_4.1 |

증 권 신 고 서

| ( 채 무 증 권 ) |

| 금융위원회 귀중 | 2025년 04월 01일 |

| 회 사 명 : |

고려아연 주식회사 |

| 대 표 이 사 : |

정 태 웅 |

| 본 점 소 재 지 : |

서울특별시 종로구 종로33 |

| (전 화) 02-6947-2114 |

|

| (홈페이지) http://www.koreazinc.co.kr |

|

| 작 성 책 임 자 : | (직 책) 부 사 장 (성 명) 이 승 호 |

| (전 화) 02-6947-2385 |

|

| 모집 또는 매출 증권의 종류 및 수 : | 고려아연(주) 제 11-1회 무기명식 이권부 무보증사채 고려아연(주) 제 11-2회 무기명식 이권부 무보증사채 |

|

| 모집 또는 매출총액 : | 400,000,000,000 | 원 |

| 증권신고서 및 투자설명서 열람장소 |

| 가. 증권신고서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 나. 투자설명서 |

| 전자문서 : 금융위(금감원) 전자공시시스템 → http://dart.fss.or.kr |

| 서면문서 : 고려아연(주) → 서울특별시 종로구 종로33 미래에셋증권(주) → 서울특별시 중구 을지로5길 26 케이비증권(주) → 서울특별시 영등포구 여의나루로 50 하나증권(주) → 서울특별시 영등포구 의사당대로 82 한국투자증권(주) → 서울특별시 영등포구 의사당대로 88 메리츠증권(주) → 서울특별시 영등포구 국제금융로 10 |

【 대표이사 등의 확인 】

|

|

고려아연11_대표이사확인서_4.1 |

요약정보

1. 핵심투자위험

| 하단의 핵심투자위험은 증권신고서 본문에 기재된 투자위험요소 중 중요한 항목만을 투자자의 이해도 제고를 위하여 간단ㆍ명료하게 요약한 것입니다. 자세한 투자위험요소는 "본문-제1부 모집 또는 매출에 관한 사항-Ⅲ. 투자위험요소"에 기재되어 있으니 참고하시기 바랍니다. |

| 구 분 | 내 용 |

| 사업위험 |

가. 국내외 경기침체 및 경기변동에 따른 사업환경 악화 위험 바. 지식재산권 등 관련 위험 당사는 특허받지 않은 영업비밀을 다수 보유하고 있으며, 여기에는 핵심 기술 관련 노하우 뿐 아니라 가격 예측, 주요 고객 정보 등 다양한 정보들이 포함됩니다. 비밀유지의무 위반, 해킹, 핵심인력유출 기타 여하한 사정으로 인해 당사의 독점적 노하우 및 기타 영업비밀이 제3자에게 알려질 경우 당사의 사업에 부정적인 영향을 미칠 수 있습니다. 한편 지식재산권이나 영업비밀에 대한 침해가 발생하는 경우 이로 인한 소송 기타 분쟁이 발생할 수 있고, 이러한 분쟁은 막대한 비용과 시간을 요합니다. 당사는 설립 이후 지식재산권과 관련한 소송 및 영업비밀 등의 외부 유출 사례가 존재하지 않습니다. 그럼에도 불구하고, 만일 당사가 사업의 영위에 필수적인 지식재산권이나 영업비밀을 효과적으로 보호하지 못하는 경우, 이는 당사의 사업 및 재무에 부정적 영향을 미칠 수 있습니다.

|

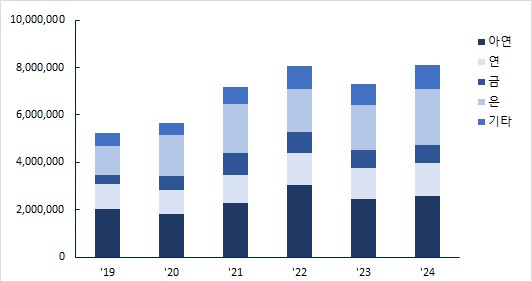

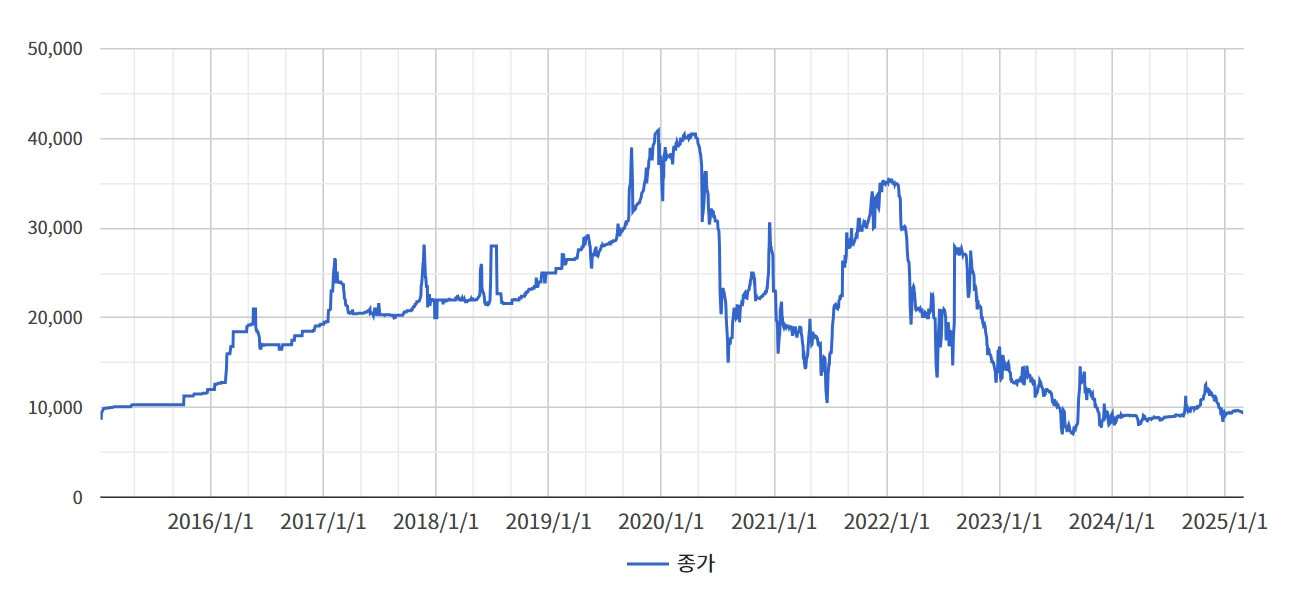

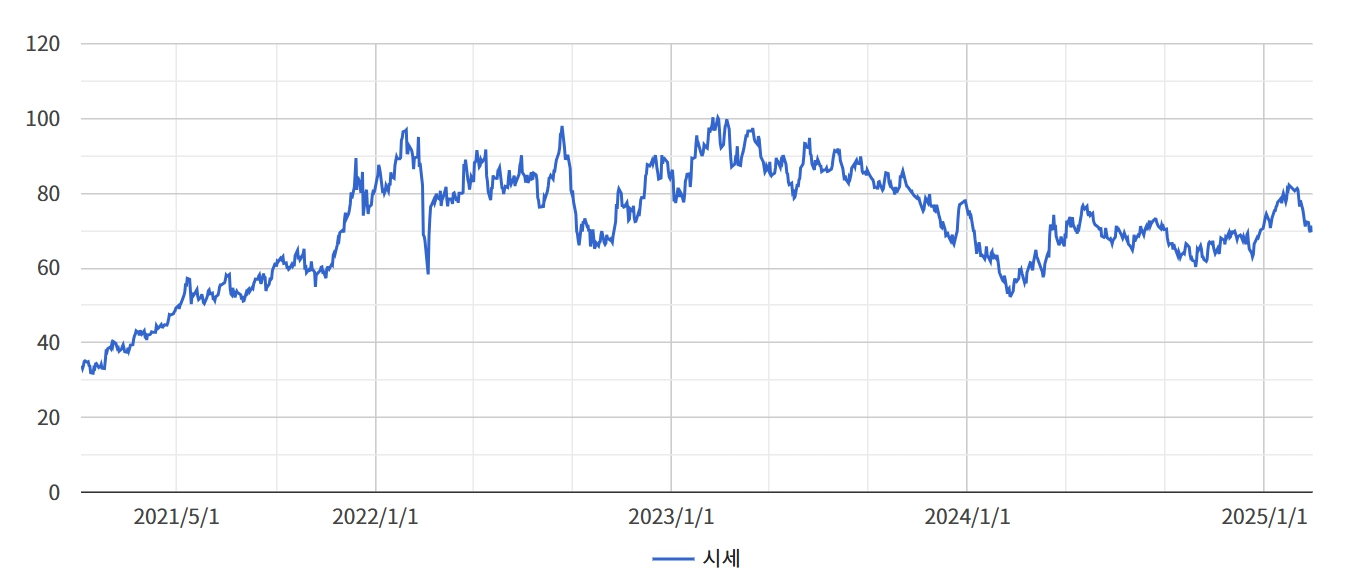

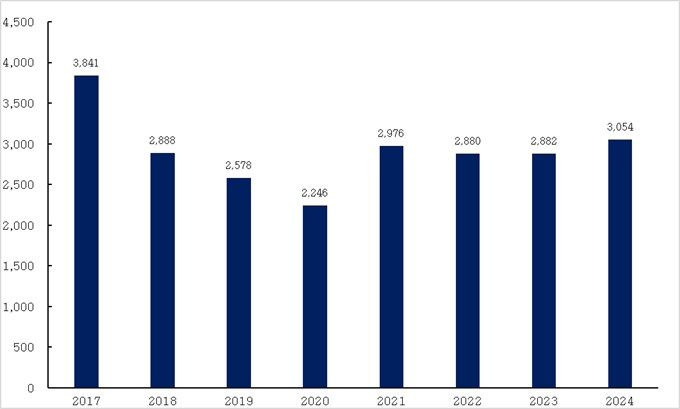

| 회사위험 | 가. 경영권 분쟁 관련 위험 당사는 2024년부터 주요 주주인 최윤범 회장을 포함한 친인척, 임원등의 특별관계자와 당사의 최대주주인 (주)영풍, (주)한국기업투자홀딩스, 장형진 등의 특별관계자 간에 경영권 관련 소송 및 분쟁이 진행 중에 있습니다. 본 증권신고서 제출 전일 기준, 최윤범 회장을 포함한 친인척, 임원 등 특별관계자의 보유지분은 17.86%(발행주식총수, 보통주기준)이며, 2025년 03월 14일 기준 (주)영풍, (주)한국기업투자홀딩스, 장형진 등 특수관계자의 보유지분은 41.25%(발행주식총수, 보통주 기준)입니다. 현재 당사에 대해 진행되고 있는 경영권 분쟁은 2024년 2월 (주)영풍이 당사의 제50기 정기주주총회에 본인을 의결권 수임인으로하는 의결권 대리행사권유 공시를 진행하며 본격적으로 개시되었습니다. 이어 2024년 3월 (주)영풍은 당사가 2023년 8월 이사회 결의한 HMG Global LLC 대상 제3자배정 유상증자를 통해 발행한 보통주식 1,045,430주에 대한 신주발행 무효의 소를 제기했으나, 증권신고서 제출 전일 기준 판결된 사항은 없습니다 .2024년 9월 13일 (주)영풍은 (주)한국기업투자홀딩스(최대주주 엠비케이파트너스육호사모투자 합자회사)와 경영협력계약을 체결하였으며, NH투자증권을 사무취급자로하는 당사 주식 공개매수에 대한 공개매수신고서를 공시하였습니다. 당사는 Troika Drive Investment, L.P와 함께 당사 주식을 공개매수를 진행하는 이사회 결의를 진행하고 2024년 10월 4일 공개매수신고서를 제출하였습니다. 2024년 10월 14일 (주)영풍과 (주)한국기업투자홀딩스의 공개매수는 종료되었으며, 2024년 10월 23일 당사와 Troika Drive Investment, L.P의 공동 공개매수가 종료되었습니다. 공개매수 결과에 대한 자세한 내용은 2024년 10월 17일 (주)영풍과 (주)한국기업투자홀딩스가 공시한 공개매수결과보고서 및 2024년 10월 28일 당사가 공시한 공개매수결과보고서를 참조해주시기 바랍니다. 한편 공개매수기간 중인 2024년 9월 24일 (주)영풍은 기존 최윤범 회장을 포함한 친인척, 임원 등 특수관계와의 공동보유 관계를 해소하는 주식등의 대량보유상황보고서를 공시하였습니다. 당사는 2024년 12월 3일 이사 선임 및 정관 일부 변경의 건을 의안으로 하는 임시주주총회소집을 결의하였습니다. 주주명부 폐쇄일은 2024년 12월 20일로 확정되었으며, 임시주주총회 일자는 2025년 1월 23일로 결정되었습니다. 이후 당사는 2024년 12월 23일 임시주주총회 안건을 추가하는 이사회를 개최하여 최종 안건을 확정지었습니다. 본 이사회에서는 주요 안건으로 제1호 의안인 '정관 일부 변경의 건'에 대한 세부안건으로 제1-1호 의안 '집중투표제 도입을 위한 정관 변경의 건'과 제1-2호 의안 '이사회 비대화를 통한 경영활동의 비효율성을 막기 위한 이사 수 상한 설정 관련 정관 변경의 건' 등 총 6개 의안과 115개의 세부안건을 결의하였습니다. 2024년 12월 30일 (주)영풍은 고려아연을 상대로 제1-1호(집중투표제 도입) 의안 통과를 전제로 한 이사 선임안에 대해 의안상정 금지 가처분을 신청하였고, 2025년 1월 21일 서울중앙지법은 임시주주총회를 이틀 앞두고 이를 인용하였습니다. 임시주주총회 전날인 2025년 1월 22일 고려아연(주)의 호주소재 손자회사 Sun Metals Corporation Pty Ltd는 최윤범 회장 일가 및 영풍정밀이 보유하고 있는 (주)영풍 주식 190,226주(10.3%)를 취득하였고, 이에 따라 당사와 (주)영풍 간 상호주 관계가 형성되며 (주)영풍의 당사 주식에 대한 의결권이 제한되었습니다. 2025년 1월 23일 개최된 임시주주총회에서는 제1-1호(집중투표제 도입) 의안이 가결되면서 당사는 향후 주주총회부터 집중투표제를 통한 이사 선임이 가능해졌습니다. 또한 제1-2호(이사 수 상한제한) 의안이 원안대로 승인되었고, 이에 따라 제4호 의안인 '이사 수 상한(제1-2호)이 19인임을 전제로 한 이사 선임의 건'의 일괄 표결 결과, 당사 측이 제안한 후보 7명이 모두 신임 이사로 선임되었습니다. 2025년 1월 31일 (주)영풍은 당사 임시주주총회 결의 효력 정지에 대한 가처분 신청을 하였으며, 2025년 3월 7일 서울중앙지법은 당사의 손자회사인 Sun Metals Corporation Pty Ltd는 유한회사이며, 상법상 주식회사로 볼 수 없어 상호주 의결권 제한이 적용되지 않는다고 판단하여, 당 가처분 신청에 대해 일부 인용 결정을 내렸습니다. 이에 따라 임시주주총회에서 가결된 의안 중 집중투표제 도입(제1-1호)을 제외한 의안은 모두 효력이 정지되었습니다. 이에 2025년 03월 11일 당사는 상기 가처분 패소부분에 대한 취소 이의 신청을 하였으나, 2025년 3월 31일 서울중앙지법은 2025년 3월 7일 내린 가처분 결정이 정당하므로 이를 인가하기로 결정함에 따라 기각되었습니다. 임시주주총회 효력 정지에 대한 가처분 인용이 결정된 2025년 3월 7일 (주)영풍은 (유)와이피씨를 신설하여 보유 중인 당사 주식 5,262,450주에 대한 현물출자를 결정하였습니다. 2025년 3월 11일 당사의 손자회사인 Sun Metals Corporation Pty Ltd는 이사회 결의를 통해 보유하던 (주)영풍 지분 10.3%를 모회사이자 주식회사인 Sun Metals Holdings Ltd에게 현물배당 결의하였습니다. 이로 인하여 Sun Metals Holdings Ltd가 (주)영풍 지분 10.3%를 보유함에 따라 당사와 (주)영풍과의 상호주 관계가 형성되었고, 2025년 3월 17일 (주)영풍은 정기주주총회에서 (주)영풍 보유 당사 주식 5,262,450주(발행주식총수 기준 25.4%) 및 (주)한국기업투자홀딩스 보유 당사 주식 1,671,431주(발행주식총수 기준 8.1%)에 대한 의결권을 행사할 수 있도록 법원에 의결권 행사 허용 가처분 신청을 진행하였으나, 2025년 3월 27일 법원은 해당 가처분 신청을 기각하였습니다. 한편, (주)영풍은 이 날 개최된 (주)영풍 제74기 정기주주총회에서 보통주 1주당 0.04주의 주식배당을 결정하였으며, 이에 따라 고려아연의 손자회사 Sun Metals Holdings Ltd의 (주)영풍 보유 지분은 10.3%에서 9.96%로 감소하였고, 상법 제369조 3항에 의거히여 (주)영풍과 당사의 상호주 관계는 해제되었습니다. 2025년 3월 28일 정기주주총회 개최 전, Sun Metals Holdings Ltd는 장외매수를 통해 (주)영풍 지분을 다시 10.03%까지 확보하였고 당사와 (주)영풍의 상호주 관계가 재성립되어 정기주주총회에서 (주)영풍의 의결권 행사는 제한되었습니다. 정기주주총회 결과, 제2-1호 의안 '이사회 비대화를 통한 경영활동의 비효율성을 막기 위한 이사 수 상한 설정 관련 정관 변경의 건'이 가결되면서 당사의 이사 수 상한은 19인이 되었습니다. 이후, 제3호 의안 '이사 수 상한이 19인임을 전제로 한 집중투표에 의한 이사 8인 선임의 건' 표결 결과, 당사 측이 제안한 이사 5인과 (주)영풍 측이 제안한 이사 3인이 선임되었습니다. 상기와 같이 현재 상기 주주들 간 지분 보유 경쟁이 진행 중이며, 당사 전체적인 경영 계획과 지배구조의 변동성이 커질 수 있으니, 투자자 여러분께서는 이 점 유의하시기 바랍니다. 나. 매출액 및 수익성 저하 위험 당사는 2022년까지 견조한 매출 성장세를 기록했습니다. 연결기준 매출액은 2021년 전년대비 31.6% 성장하여 9조 9,768억원을 기록하였고, 2022년에는 전년대비 12.5% 상승하여 11조 2,194억원을 기록하였습니다. 2022년 말~ 2023년 초에는 중국의 리오프닝 기대에 따라 금속 수요 증가가 예상되어 아연을 비롯한 비철금속 가격이 상승하였으나, 2023년 중국의 리오프닝이 시장의 기대에 못 미침에 따라 금속가격이 급격하게 하락하였습니다. 이에 따라 당사의 2023년 매출 및 영업이익은 전기 대비 각각 13.5%, 28.2% 감소하여 9조 7,045억원과 6,599억원을 기록하며 역성장하였습니다. 2024년에는 비철금속가격이 안정되고 원/달러 환율 상승에 따라 매출액이 확대되었고, 2024년말 연결기준 매출액은 12조 529억원을 기록하며 전년 대비 24.2% 성장하였습니다. 2024년 기준 당사 주요 제품은 아연, 연, 금, 은으로 구성되어 있습니다. 아연과 연은 합금 및 도금에 주로 사용되며, 금, 은의 경우 귀금속 및 전기도금 재료로 사용됩니다. 매출액 비중은 2024년 별도기준 아연이 31.7%로 가장 크며, 은 29.5%, 연 17.6%, 금 9.2% 순입니다. 당사의 매출에서 가장 높은 비중을 차지하는 아연의 매출액은 2022년 별도기준 3조 330억원을 기록하며 글로벌 아연 가격의 폭등을 반영하였고, 아연 가격이 안정화 됨에 따라 2023년과 2024년에는 매출액이 소폭 감소하여 2조 4,598억원과 2조 5,605억원을 기록하였습니다. 아연과 연은 건설, 선박, 자동차 및 가전 등 전방산업의 사이클의 영향을 받으므로 경기 침체기에 실적 악화 요인으로 작용할 수 있습니다. 다만, 금과 은은 귀금속으로 경기 침체기에 가격이 상승하는 경향을 가지므로 아연과 연의 실적 하락에 따른 리스크를 일정 부분 헤지하여 전방산업의 변동성이 당사 매출 및 수익성에 미치는 영향은 제한적입니다. 당사의 연결기준 당기순이익은 2022년 7,983억원에서 2023년 5,334억원, 2024년 1,948억원으로 지속적으로 감소하였습니다. 2023년에는 글로벌 아연 가격이 정점을 달했던 2022년 대비 당사의 전반적인 매출액 및 영업이익 감소로 인해 당기순이익도 감소하였으며, 2024년에는 2023년 대비 영업이익이 증가했음에도 금융비용의 부담으로 인해 당기순이익이 감소하였습니다. 2024년에는 연결기준 매출총이익 1조 1,408억원, 영업이익 7,235억원, 당기순이익 1,948억원을 기록하였고, 매출총이익률, 영업이익률, 당기순이익률은 각각 9.5%, 6.0%, 1.6%를 기록하며 전년 대비 0.4%p., 0.8%p., 3.9%p. 감소하였습니다. 이는 종속회사를 통한 국내외 신사업 확장의 초기 투자 부담에 기인한 것으로 분석됩니다. 한편, 당사의 매출원가는 주요 원재료인 아연 정광, 연 정광 가격에 영향을 받으나, 판매가격과 함께 주요 원재료의 가격도 LME 가격에 연동되므로 원가율 변동성에 미치는 영향은 크지 않습니다. 이에 따라 당사의 매출원가율은 2022년부터 2024년까지 각각 89.6%, 90.1%, 90.5%를 기록하며, 80% 후반~90% 초반의 일정한 수준으로 유지되고 있습니다. 다만, 국내외 경기변동 및 전방산업의 업황 변화에 민감하게 반응하는 당사 산업 특성으로 인해 글로벌 경기 불황, 철강업 부진 등의 대내외적 환경 변화로 인해 당사의 매출액 및 영업이익에 부정적인 영향을 미칠 가능성이 존재합니다. 또한, 당사 수익구조에서 매출원가가 약 90%로 높은 비중을 차지한다는 점에서 원재료 매입단가의 상승이 당사의 수익성을 악화시킬 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 또한, 생산설비의 가동 중단이 발생하거나 수입규제의 강화 등 기타요인의 영향으로 영업 환경이 부정적으로 변화할 경우 당사의 외형적 성장이 둔화 및 침체될 수 있으니 투자자께서는 이 점 유의하시기 바랍니다. 다. 재무안정성 관련 위험 당사의 연결기준 자산총계는 2021년말 9조 9640억원에서 2022년말 12조 979억원, 2023년 12조 461억원으로 증가하였으며, 2024년말 기준 14조 7,923억원으로 2023년말 대비 22.8% 증가하였습니다. 당사의 현금 및 현금성자산 역시 2024년말 8,938억원을 기록하며 2023년의 6,768억원 대비 32.1% 증가하며 우수한 현금수준을 보유하고 있습니다. 당사 연결기준 부채총계는 2021년 2조 2,298억원, 2022년 2조 8,662억원, 2023년 2조 4,041억원을 기록하며 2조대 수준을 유지하였으나, 2024년말 기준 7조 1,969억원을 기록하며 전년말 대비 199.4% 증가하였습니다. 2024년 말 기준 당사의 부채 규모가 크게 증가한 주요 원인은 2023년 말 6,192억 원이었던 단기차입금이 2024년 말 3조 3,199억 원으로 436.2% 증가한 점과 당기 중 발행한 9,968억 원 규모의 단기사채 등에 기인합니다. 단기차입금과 단기사채의 증가는 공개매수 자금조달로 인한 원화 단기차입금의 증가와 원재료 매입을 위한 무역금융 활용에 따른 외화 단기 차입금 확대의 결과입니다. 당사는 2021년 이후 2023년말까지 각각 22.4%, 23.7%, 20.0%의 부채비율을 기록하였습니다. 반면에, 2024년말 연결기준 부채비율은 94.8%를 기록하며, 전년 대비 74.8%p. 증가하였습니다. 이는, 당기 중 단기차입금 및 단기사채의 확대에 기인한 것으로 2024년 단기차입금은 2023년 6,193억원 대비 436% 증가한 3조 3,199억원을 기록했습니다. 구체적인 단기차입금 내역으로는 자사주 공개매수를 위한 SC 제일은행 일반대출 5,000억원, KEB하나은행 일반대출 4,000억원과 매입채무 지급을 위한 한국투자증권 및 KB증권 기업어음 4,000억원, 크레디아그리콜 등 공급자금융약정 단기차입금(무역금융) 17,398억원 등이 있습니다. 2024년 발행한 단기사채는 당기말 기준으로 9,968억원 존재하며, 이는 당사의 경영권 분쟁에 따른 메리츠금융그룹으로부터의 공개매수 자금 조달로 발생하였습니다. 당사는 2021년~2023년까지 연결기준 약 20%대의 부채비율 및 10% 이하의 총차입금의존도를 기록하였으나, 2024년 경영권 분쟁으로 인한 공개매수 자금 조달 등으로 인한 단기차입금 및 단기사채의 증가로 94.8%의 부채비율 및 32.6%의 총차입금 의존도를 기록하며 재무안정성 지표가 크게 악화되었습니다. 향후 당사의 경영권 분쟁이 지속되어 차입금 및 사채 규모가 증가하게 될 시 당사 재무안정성 및 유동성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 한편, 당사의 2023년 연결기준 이자보상배율은 15.6배로, 2024년 차입금 증가에 따른 이자비용이 증가하여 이자보상배율이 6.1배로 감소하였습니다. 다만, 기준치인 1배를 상회하였다는 점에서 당사의 이자부담능력은 양호한 수준으로 판단됩니다. 당사는 2021년 이후 차입금이 확대됨에 따라 지속적으로 이자보상배율은 감소하고 있으나, 이자비용을 크게 상회하는 영업이익을 꾸준히 창출하고 있다는 점 및 2024년말 연결기준 8,938억원의 현금및현금성자산을 보유하고 있다는 점에서 금융비용 지불 등 유동성 대응에 큰 무리가 없는 상황입니다.또한, 금번 회사채 발행을 통해 상대적으로 높은 수준의 이자비용을 부담하는 단기사채의 조기상환이 이루어질 것을 고려하면 이자비용에 대한 부담은 제한적일 것으로 판단됩니다. 다만, 향후 당사의 대내외적 경영환경의 악화로 당사의 영업이익이 감소하거나 차입금의 증가로 인한 이자비용이 상승할 경우에는 이자상환능력이 하락할 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 라. 매출채권 등 회수가능성 관련 위험 당사의 연결 기준 매출채권 및 기타채권(매출채권/대여금/미수금/미수수익/보증금 등)에 대한 대손충당금은 2021년 말 62억원, 2022년 말 80억원, 2023년 말 93억원, 2024년 말 85억원이며, 매출채권 및 기타채권에 대한 대손상각비는 2021년 1억원, 2022년 2억원, 2023년 42억원, 2024년 3억원입니다. 당사의 매출채권 및 기타채권에 대한 대손충당금 설정률은 2024년말 연결재무제표 기준 약 0.91% 수준이며, 매출채권의 회전율은 연간 18회 수준으로서 안정적인 상황으로 판단됩니다. 그러나 당사가 시장 상황 및 거래처 사정에 따라 향후에도 현재와 같은 대손충당금 설정률을 유지하지 못하는 경우 당사의 손익에 부정적인 영향이 있을 수 있음에 투자자께서는 유의하시기 바랍니다. 마. 재고자산 관련 위험 당사 최근 4년 동안의 재고자산 추이를 살펴보면 2021년 2조 9,091억원, 2022년 2조 8,254억원, 2023년 2조 6,377억원, 2024년 3조 7,804억원으로 제품 판매 및 원재료 매입의 물량 및 단가에 따라 증감을 보이고 있습니다. 특히, 2024년에는 전년대비 약 43% 증가하였는데, 이는 2024년 글로벌 물류 정체로 인한 일시적인 미착자재의 증가에서 기인한 것입니다. 당사의 재고자산 회전율은 2021년부터 2024년까지 각각 3.38회, 3.51회, 3.20회, 3.40회로, 매년 3회 초반대의 회전율과 100일 초반대의 재고자산회전기간을 유지하고 있습니다. 또한 당사의 매출액 대비 재고자산의 비율은 2021년 29.2%, 2022년 25.2%, 2023년 27.4%, 2024년 31.4%로, 30% 내외의 수준을 유지하고 있습니다. 당사의 재고자산 비율 및 재고자산회전율을 통해 보았을 때, 당사의 재고자산은 안정적으로 관리되고 있다고 판단됩니다. 또한, 당사는 다양한 매입처를 통해 원재료 및 상품 등을 매입하고 있으므로 매입처 편중으로 인한 매입가격 협상력 약화 등의 위험은 낮은 수준입니다. 다만, 향후 지속적인 전방산업의 불황 및 경기변동 등의 사유가 발생하여 당사 제품에 대한 수요가 감소하는 경우 보유하고 있는 자산이 진부화되거나 재고자산의 가치가 감소하여 재고자산 평가손실이 증가할 수 있습니다. 자산의 진부화 및 재고자산 평가손실은 당사 원가에 부정적인 영향을 미쳐 수익성을 악화할 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 바. 주요 매출처 편중 위험 당사는 국내외 수백개의 업체를 매출처로 가지고 있으며, 주요 매출처(상위 10개 매출처)향 매출이 전체 매출에서 차지하는 비중은 2021년~2024년까지 각각 29.9%, 27.4%, 34.1%, 30.0%로 약 30% 내외로 유지되고 있다는 점, 그리고 주요 매출처 중 전체 매출의 5% 이상의 매출을 차지하는 곳이 거의 없다는 점에서 다양한 매출처를 통해 위험을 분산하고 안정적인 포트폴리오를 갖추고 있습니다. 당사의 분산화된 매출처를 고려해보았을 때, 매출처 편중으로 인해 가격 협상력이 낮아져 가격 인하 압력을 받을 가능성은 낮을 것으로 판단되나, 글로벌 경쟁업체 간 가격 경쟁력 확보 노력 심화로 인해 납품단가 인하 압력이 증가하고 당사가 이러한 단가인하 압력에 효과적으로 대응하지 못할 경우, 당사의 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 사. 유형자산 및 설비투자 관련 위험 비철금속 산업은 자동차, 건설, 철강, 반도체 등 주요 기간산업에 기초 원자재를 공급하는 산업으로 기초소재 산업으로서의 중요성을 가지며, 자본집약 및 지식집약도가 높은 장치산업입니다. 따라서 산업내에서 장기적으로 경쟁력을 유지하고 수익성을 개선하기 위해서는 설비투자와 높은 기술력에 많은 자본이 필요하므로 유형자산은 총 자산에서 높은 비중을 차지하고 있습니다. 2024년말 유형자산 장부금액은 연결기준 4조 8,187억원으로 총자산에서 차지하는 비중은 약 32.6% 수준이며, 이와 같이 높은 유형자산의 비중은 고정비의 부담을 발생시켜 당사의 수익성에 큰 영향을 미치고 있습니다. 당사는 증권신고서 제출일 전일 현재 주로 신사업 부문 확대를 위한 설비 투자를 계획하고 있습니다. 자원순환사업을 위해 2028년까지 동 제련 설비 총 11만톤의 단계적 증설을 계획하고 있으며, 2차전지 소재업 및 신재생에너지 개발업의 외형 확대를 위해 니켈 제련소 및 호주 풍력발전소의 신규 건설이 진행되고 있습니다. 당사는 신성장동력을 통한 외형 성장을 위해 선제적으로 신사업부문향 설비투자를 계획하고 있으며, 향후 생산설비 완공시 매출 증가로 인해 신사업부문의 실적이 개선될 수 있습니다. 다만 생산설비의 증설은 추가적인 자금이 요구될 수밖에 없고, 설비증설 후의 감가상각비 발생 등으로 인해, 초기년도 수익성이 악화되는 요소로도 작용할 수 있습니다. 또한 자금마련을 위한 추가 차입 발생시 부채증가로 전반적인 재무안정성이 하락할 수 있으며, 금융비용 증가가 수반됨에 따라 수익성 제고에 어려움이 발생될 수 있습니다. 일반적으로 생산설비 확대를 위한 자본 지출 시기는 투자를 통해 새롭게 발생할 추가 매출액 확보 시기 대비 선행하고 있습니다. 이러한 상황에서 예측하지 못한 부정적 시장 환경이 도래함에 따라 당사 제품에 대한 수요가 감소하여 향후 당사의 매출액 증가분이 투자계획을 하회할 경우, 당사의 사업과 재무상황 및 운영실적에 부정적인 영향을 끼칠 수 있으며 투자금액의 전부 또는 일부를 회수하지 못하거나 회수기간이 지연될 수 있는 위험성이 존재하므로 투자자께서는 이 점 유의하시기 바랍니다. 아. 현금흐름 및 유동성 관련 위험 당사는 2021년~2024년의 최근 4년간 양(+)의 영업활동현금흐름을 보이고 있습니다. 2024년 연결기준 영업활동으로 인한 현금흐름은 5,158억원 수준을 기록하여 전년대비 약 37.2% 감소하였지만, 이는 연결대상 종속회사의 초기 신사업으로 인한 수익성 저하에 기인합니다. 당사는 주요 원재료의 가격변동에 따라 운전자금 규모의 변동성이 큰 수준이나, 이를 상회하는 현금흐름창출능력을 바탕으로 전반적으로 안정적인 영업현금 창출기조가 지속되고 있습니다. 당사 투자활동현금흐름의 경우, 주로 사업경쟁력 강화를 위한 유형자산의 취득과 보유 현금 운영을 위한 단기금융상품의 취득과 처분이 발생하고 있으며, 2023년 및 2024년 연결기준 각각 (-)6,225억원, (-)1조 3,550억원을 기록하며 음(-)의 현금흐름을 기록하였습니다. 2023년 및 2024년 기준 재무활동으로 인한 현금흐름은 각각 (-)3,156억원, (+)1조 981억원으로 음(-)의 현금흐름에서 양(+)의 현금흐름으로 전환하였습니다. 2023년부터 지속된 자기주식 취득으로 인한 현금 유출에 따라 2023년 재무활동현금흐름은 (-)3,156억원을 기록하였지만, 2024년에는 자기주식취득분 및 차입조기상환분보다 차입금의 증가분 및 단기사채 발행분의 효과가 크게 작용하면서 (+)1조 981억원의 현금흐름을 발생시켰습니다. 당사의 자기주식 취득으로 유출된 현금은 2023년 및 2024년 연결기준 각각 519억원, 2조 1,276억원 수준입니다. 당사는 향후 자기주식 취득을 위한 추가 현금흐름의 유출이 있을 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 한편, 2024년말 연결기준 당사가 보유하고 있는 현금 및 현금성자산은 8,938억원으로 당사의 2024년말 연결기준 총자산 14조 7,923억원의 6.0% 수준을 기록하며, 현금 보유능력은 우수한 수준입니다. 당사의 최근 4개년 요약 연결 현금흐름표는 다음과 같습니다. 당사는 2021년말 321.3%, 2022년말 261.8%, 2023년말 292.8%의 유동비율을 기록하여, 300% 내외의 풍부한 유동성을 확보하였습니다. 반면, 2024년말 연결기준 118.9%의 유동비율을 기록하며 2023년의 292.8% 대비 173.9%p. 감소하였는데, 이는 원재료 매입가격의 증가 및 호주 풍력발전소 취득 대금으로 인한 매입채무 및 기타채무의 증가, 당기 중 이루어진 경영권 분쟁에 따른 공개매수 자금 확보를 위한 단기차입금 및 단기사채의 증가에 기인하였습니다. 한편, 당사의 당좌비율은 2021년~2023년까지 100%를 상회하였으나, 2024년말 연결기준 59.5%를 기록하였습니다. 당좌비율이 100%를 하회한다는 것은 현금화 가능한 자산이 유동부채에 미치지 못한다는 것을 의미합니다. 당사는 금번 사채 발행을 통해 단기사채를 조기상환하고자 하며, 조기상환 시 당사 유동비율 및 당좌비율이 개선될 것으로 예상되나, 현 수준의 차입부담이 지속될 시 당사 재무 안정성 및 유동성이 악화될 수 있으므로 투자자께서는 유의하시기 바랍니다. 자. 핵심인력 및 핵심기술 노하우 유출 위험 당사는 세계 유일의 대규모 아연·연 통합 생산 공정을 운영하고 있으므로 기술 연구 개발 및 공정, 설비에 대한 전문성, 복잡한 공정을 효율적으로 운영·관리하는 노하우가 당사의 영업활동에 매우 중요한 요소입니다. 이에 따라 전문성을 보유한 인력을 유지하는 것이 당사 경영진의 핵심 역량으로 볼 수 있습니다. 한편, 당사의 CTO를 포함한 핵심기술인력은 2024년 9월 23일 현재 진행 중인 경영권 분쟁(III.투자위험요소 2. 회사위험 가. 참조)과 관련하여 최윤범 회장을 포함한 현 경영진을 지지하는 입장을 표명한 바 있습니다. 이에 따라 만약 현재 진행 중인 경영권 분쟁의 결과로 (주)영풍 및 (주)한국기업투자홀딩스가 당사의 경영권을 확보할 경우, 당사 핵심기술인력이 유출될 가능성을 배제할 수 없으며, 핵심기술인력이 유출되는 경우 당사의 영업활동에 부정적 영향이 발생될 수 있으니 투자자께서는 이점 참고하시기 바랍니다. 차. 특수관계자 거래 관련 위험 당사는 영풍그룹에 속한 계열회사로서 특수관계자와의 거래가 발생하고 있습니다. 2024년말 기준 영풍그룹에는 29개의 국내 계열회사가 있으며, 77개의 해외 계열회사가 있습니다. 2024년 별도기준 당사의 특수관계자에 대한 매출은 721억원으로 당사 2024년 별도기준 총 매출 8조 890억원의 0.9%를 차지하고 있습니다. 당사 원재료 수출입 운송과 관련하여 2024년 별도기준 특수관계자로부터의 매입은 5,275억원으로 당사 2024년 별도기준 총 매출원가 7조 484억원의 7.5%를 차지하고 있습니다. 특수관계자와의 거래규모가 10% 미만이라는 점에서 특수관계자의 영업력 저하가 당사의 수익성에 미치는 영향은 제한적일 것으로 판단되나, 향후 (주)영풍, 케이지트레이딩(주), SMC 등 주요 특수관계자의 영업력이 저하되었을 시 당사의 수익성에 다소 부정적인 영향을 미칠 수 있습니다. 또한, 현재 진행 중인 당사의 경영권 분쟁과정에서 특수관계자 지위 변경 등에 의한 거래관계 변경 등으로 인해 수익성이 저하될 수 있습니다. 특히, 당사가 속한 영풍그룹은 아연, 연 등 비철금속 제조업을 영위하는 계열회사가 다수이므로, 전방산업인 철강, 자동차, 가전, 전기, 건설산업 등의 업황에 따라 계열 전반의 사업실적이 변동할 수 있습니다. 전방산업인 철강업 등이 경기변동에 민감한 업종인 점을 고려하면, 국내외 경기변동 상황에 따라 계열회사 전반의 수익성이 악화될 수 있으므로 투자자께서는 영풍그룹이 영위하는 주요 사업의 향후 업황과 실적에 유의하시기 바랍니다. 카. 소송 및 분쟁 등 우발채무 관련 위험 당사는 다양한 종류의 소송사건에 노출되어 있습니다. 증권신고서 제출일 전일 현재 당사가 피소되어 계류 중인 소송사건으로는 신주발행무효의 소, 회계장부등 열람 및 등사 가처분 등 경영권 분쟁과 관련된 소송들이 진행 중이며, 2024년말 현재 계상된 소송충당부채는 8억원이 존재합니다. 그러나 소송사건들의 결과 및 자원의 유출금액과 시기에 대해 합리적인 예측이 불가능하다고 판단하고 있으며, 각 소송에 대한 판결 결과에 따라 당사가 부담할 금전적인 부담이 증가할 수 있으니 투자자분들께서는 향후 소송사건의 결과에 대해 지속적으로 모니터링 하시기 바랍니다. 또한 당사는 규제 당국의 제재로 인한 벌금 또는 과태료 부과 등 금전적 손실 및 평판 손상 가능성 등 위험에 노출되어 있습니다. 한편, 당사는 계열사 채무보증 등 우발채무를 보유하고 있어 우발채무가 현실화될 위험이 존재합니다. 2024년말 당사의 연결기준 자산총액이 14조 7,923억원임을 감안할 때, 소송/제재 및 우발채무로 인한 재무적 부담이 큰 수준은 아닌 것으로 판단됩니다. 다만, 향후 당사의 예상 범위를 벗어난 신규 소송/제재/우발채무가 발생하는 경우, 당사의 경영 활동에 지장을 초래할 수 있는 점을 유의하시기 바랍니다. 타. 환율 변동에 따른 수익성 및 재무건전성 악화 위험 당사는 수출입 등 영업활동으로 달러(USD), 엔화(JPY) 등 이종통화 환율 변동위험에 노출되어 있으며, 환율 예측의 불확실성은 미래의 영업, 자산과 부채에 영향을 미칠 수 있습니다. 특히, 당사는 2024년말 기준 전체 매출에서 수출이 차지하는 비중이 66.9%로 높은 해외 매출비중을 갖고 있기 때문에 환율 변동과 글로벌 경기 동향에 밀접하게 연관된 사업구조를 가지고 있습니다. 환율의 향방은 예측하기가 매우 어려우며, 환율 변동성이 당사에게 부정적인 방향으로 확대될 경우, 외화관련 손익의 변동성이 증가하여 당사의 수익성에 부정적인 영향을 미칠 수 있습니다. 당사는 환율변동과 이자율변동으로 인한 화폐성 외화자산·부채의 현금흐름 변동위험 및 예상 수출거래에 따른 미래 현금흐름의 변동위험을 회피하기 위하여 통화선도 및 통화스왑의 파생금융상품을 이용하고 있습니다. 그러나 파생상품이 환위험을 완벽하게 제거할 수 없으며, 환율 변동에 따라 예상하지 못한 손실이 발행할 수도 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 파. 종속기업 재무상태 및 영업실적 변동 위험 당사는 2024년말 기준으로 79개의 회사를 종속기업으로 보유하고 있으며, 이 중 주요 종속회사수는 22개입니다. 당사의 사업부문별 주요 종속회사로는 호주 비철금속 생산법인인 Sun Metals Corporation Pty Ltd, 이하 'SMC'), 지배회사 제품에 대한 해외수출을 하는 비철금속 수출입업을 영위하는 케이지트레이딩㈜, 광산개발업을 영위하는 KZ Minerals Holdings Pte Ltd, ICM Pachapaqui S.A.C. 등이 있으며, 그 외에 당사는 핵심사업인 제련업을 기반으로 한 자원순환 사업을 영위하는 스틸싸이클㈜ 및 Zinc Oxide Corporation Vietnam LLC, Pedalpoint Holdings, LLC), 신재생에너지 및 수소개발 사업을 영위하는 Ark Energy Corporation Pty Ltd), 2차전지 소재 사업을 영위하는 케이잼㈜, 켐코(주) 등을 통해 신사업부문을 확대하고 있습니다. 한편, 당사의 종속기업 중 지배회사와 동일한 사업을 영위하는 호주생산법인 SMC, 케이지트레이딩(주) 및 스틸싸이클(주)는 지배회사의 전방산업인 철강업황 및 철강재에 대한 수요 변동에 따라 판매량이 좌우되어 매출과 수익 규모가 결정되는 구조를 가지고 있습니다. 또한, 비철금속의 제조 및 판매업을 영위하고 있는 산업 특성상 매출 및 원재료 가격이 비철금속 LME 가격에 연동되므로, LME 가격의 변동이 당사 주요 종속회사(SMC, 케이지트레이딩(주) 및 스틸싸이클(주))의 수익성에 부정적인 영향을 미칠 수 있으며 당사의 연결기준 수익 또한 감소할 수 있으므로 투자자께서는 이 점 유의하시기 바랍니다. 한편 당사는 해외 종속회사의 원활한 자금조달 및 비용 최소화 등을 목적으로 금융기관으로부터의 차입금 등에 대해 별도 기준 지급보증을 제공하고 있습니다. 추후 해외 종속기업의 수익성 및 재무상황이 악화될 경우 당사의 재무건전성이 악화될 수 있는 요인이오니 유의하시기 바랍니다. 하. 상장폐지 관련 위험 2024년말 기준 당사 약 15.25%의 의결권 있는 주식은 소액주주에게 분산되어 있습니다. 이는 2024년 반기말 기준 소액주주의 비율인 27.44% 대비 12.19%p. 감소한 수치로, 2024년 10월 14일 종료된 (주)영풍 및 (주)한국기업투자홀딩스가 진행한 공개매수 및 2024년 10월 23일 종료된 당사 및 Troika Drive Investment, L,P가 진행한 대항공개매수 등 당사를 둘러싼 경영권 분쟁과정에서 소액주주의 비율이 급격히 감소하였습니다. 증권신고서 제출일 이후 경영권 분쟁의 지속으로 추가적인 거래량 및 유동주식수의 감소로 주식분산요건 및 거래량요건을 충족하지 못할 경우, 유가증권시장 상장규정 제47조(관리종목지정), 유가증권시장 상장규정 제48조(상장폐지)에 의거하여, 당사가 관리종목 또는 상장폐지 종목으로 지정될 수 있습니다. 증권신고서 제출일 전일 현재 당사 월평균거래량이 2만주를 상회한다는 점과 당사 일반주주수 및 일반주주가 보유한 주식수를 고려하였을 때 주식분산요건 및 거래량요건에 미달하지는 않지만, 향후 경영권 분쟁이 지속되어 해당 요건에 미달할 시 관리종목으로 지정될 수 있으며 해당 상황이 지속될 시 상장폐지의 위험이 있습니다. 상장폐지 또는 관리종목 지정 시 신규 투자 유치나 자본시장 접근성이 저하되며, 이로 인해 회사채 발행, 유상증자 등 자금조달에 제한이 생기면 유동성 리스크 대응이 미비해져 신용등급 하락 가능성이 있습니다. 또한, 주식의 분산 및 거래량의 미달이 당사의 재무안정성에 직접적으로 영향을 미치는 요소는 아니나, 지배구조가 비효율적이거나 투자자 보호가 취약하다고 판단될 경우 신용등급에 부정적인 영향을 미칠 수 있음을 투자자께서는 유의하시기 바랍니다.. 거. 재무제표 심사 및 감리 착수 관련 위험 당사는 2024년 10월 15일「외부감사 및 회계 등에 관한 규정」제23조제1항부터 제3항까지의 규정에 따라 금융감독원의 '재무제표 심사' 대상으로 선정되어 당사의 제50기(2023.01.01-2023.12.31) 재무제표에 대한 심사가 시작되었고, 2024년 11월 27일에 감리 전환되어 현재 진행 중에 있습니다. 또한 2025년 2월 10일 동 규정에 따라 제49기(2022.01.01-2022.12.31) 재무제표에 대해서도 감리가 진행 중에 있습니다. 금융감독원의 심사ㆍ감리업무는 「주식회사 등의 외부감사에 관한 법률」 및 「외부감사 및 회계 등에 관한 규정」 등에 따라 실시합니다. 당사는 현재 관련 자료를 제출하고 있으며, 금융감독원의 재무제표 감리 과정에 성실하게 대응하고 있습니다. 재무제표 감리의 목표 처리기간은 1년으로 예상되나, 회계처리기준 위반사항이 발견되거나, 회계처리기준 해석 관련 쟁점이 있거나, 기타 부득이한 사유 등으로 인해 감리기간이 연장될 수 있으며 현재 그 결과는 예측할 수 없습니다. 금융감독원의 감리 결과는 감리 조사 결과에 따라 무혐의 종결, 또는 과징금 부과 등의 조치가 이루어질 수 있어 당사의 평판 및 사업에 부정적인 영향을 미칠 수 있는 점 투자자께서는 유의하시기 바랍니다. |

| 기타 투자위험 | 가. 환금성 제약 위험 금번 발행되는 제11-1회 및 제11-2회 무보증사채는 채권상장요건을 충족하여 환금성위험은 낮을 것으로 판단되나, 매매가 원활하게 이루어지지 않거나, 평가손실을 입을 경우에는 환금성이 제약될 수 있습니다. 나. 사채 기한의 이익 상실 가능성 당사가 본 사채의 발행과 관련하여 사채관리회사와 맺은 사채관리계약과 관련하여 담보권 설정 등의 제한, 자산의 처분제한 등의 의무조항을 위반한 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가 본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 다. 사채권 전자등록에 관한 사항 본 사채는「주식ㆍ사채 등의 전자등록에 관한 법률」에 의거 전자등록기관인 한국예탁결제원의 전자등록계좌부에 사채의 권리 내용을 전자등록하고 사채권은 발행하지 아니합니다. 본 사채에 대하여는 실물채권을 발행하거나 등록필증을 교부하지 아니합니다. 라. 공모 일정 변경 가능성 본 증권신고서상의 공모일정은 확정된 것이 아니며, 공모일정 및 증권신고서의 기재사항은 금융감독원 공시심사과정에서 정정사유가 발생할 경우 변경될 수 있음을 유의하시고, 최종 증권신고서 및 투자설명서 내용을 참고하시기 바랍니다. 마. 본사채의 신용등급 증권 인수업무에 관한 규정 제11조에 의거하여, 당사가 발행할 예정인 제11-1회 및 제11-2회 무보증 공모사채에 대한 신용등급을 결정하기 위해 2개 신용평가기관으로부터 평정을 실시했습니다. 그 결과, 동 사채의 신용등급은 AA+등급으로 평가받았습니다. 당사의 영업환경이 침체기에 진입하거나 영업실적이 부진하여 재무안정성이 악화될 경우, 본 사채에 대한 신용등급은 현재시점보다 하락할 수 있습니다. 투자자께서는 이 점 유의하시기 바랍니다. 바. 원리금상환 이행 관련 사항 본 사채는 예금자보호법의 적용 대상이 아니고 금융기관 등이 보증한 것이 아닙니다. 본 사채는 무보증 공모사채이며 원리금 상환을 고려아연(주)가 전적으로 책임집니다. 또한 정부가 본 증권의 가치를 보증 또는 승인한 것이 아니므로 원리금상환 불이행에 따른 투자위험은 투자자에게 귀속됨을 유의하시기 바랍니다. 사. 독자적인 투자판단 투자자께서는 상기 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안됩니다. 본 증권신고서에 기재된 사항 이외의 투자위험요소를 검토하시어 투자 의사결정 시 신중을 기하시기 바랍니다. |

2. 모집 또는 매출에 관한 일반사항

| 회차 : | 11-1 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

200,000,000,000 | 모집(매출)총액 | 200,000,000,000 |

| 발행가액 | 200,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2027년 04월 09일 |

| 원리금 지급대행기관 |

(주)하나은행 신사동지점 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 04일 | 한국신용평가 | 회사채 (AA+) |

| 2025년 02월 07일 | 나이스신용평가 | 회사채 (AA+) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | 5,000,000 | 50,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 대표 | 케이비증권 | 6,000,000 | 60,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 대표 | 하나증권 | 6,000,000 | 60,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 인수 | 메리츠증권 | 3,000,000 | 30,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 04월 11일 | 2025년 04월 11일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 200,000,000,000 |

| 발행제비용 | 635,211,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2025년 03월 18일 미래에셋증권(주), 케이비증권(주) 및 하나증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

||

| 주1) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램 및 Fax 접수방법을 통해 실시하는 수요예측결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 AA+등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율입니다. 주4) 수요예측 결과에 의한 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 04월 07일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

| 회차 : | 11-2 | (단위 : 원, 주) |

| 채무증권 명칭 | 무보증사채 | 모집(매출)방법 | 공모 |

| 권면(전자등록) 총액 |

200,000,000,000 | 모집(매출)총액 | 200,000,000,000 |

| 발행가액 | 200,000,000,000 | 이자율 | - |

| 발행수익률 | - | 상환기일 | 2028년 04월 11일 |

| 원리금 지급대행기관 |

(주)하나은행 신사동지점 |

(사채)관리회사 | 한국예탁결제원 |

| 비고 | - | ||

| 평가일 | 신용평가기관 | 등 급 |

|---|---|---|

| 2025년 02월 04일 | 한국신용평가 | 회사채 (AA+) |

| 2025년 02월 07일 | 나이스신용평가 | 회사채 (AA+) |

| 인수(주선) 여부 | 채무증권 상장을 위한 공모여부 |

|---|---|

| 인수 | 예 |

| 인수(주선)인 | 인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|

| 대표 | 미래에셋증권 | 8,000,000 | 80,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 대표 | 케이비증권 | 3,000,000 | 30,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 대표 | 하나증권 | 3,000,000 | 30,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 인수 | 한국투자증권 | 6,000,000 | 60,000,000,000 | 인수금액의 0.18% | 총액인수 |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 04월 11일 | 2025년 04월 11일 | - | - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 채무상환자금 | 200,000,000,000 |

| 발행제비용 | 631,011,600 |

【국내발행 외화채권】

| 표시통화 | 표시통화기준 발행규모 |

사용 지역 |

사용 국가 |

원화 교환 예정 여부 |

인수기관명 |

|---|---|---|---|---|---|

| - | - | - | - | - | - |

| 보증을 받은 경우 |

보증기관 | - | 지분증권과 연계된 경우 |

행사대상증권 | - |

| 보증금액 | - | 권리행사비율 | - | ||

| 담보 제공의 경우 |

담보의 종류 | - | 권리행사가격 | - | |

| 담보금액 | - | 권리행사기간 | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【주요사항보고서】 | - | ||

| 【파생결합사채 해당여부】 |

기초자산 | 옵션종류 | 만기일 |

| N | - | - | - |

| 【기 타】 |

▶ 본 사채의 발행과 관련하여 2025년 03월 18일 미래에셋증권(주), 케이비증권(주) 및 하나증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

||

| 주1) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램 및 Fax 접수방법을 통해 실시하는 수요예측결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 AA+등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율입니다. 주4) 수요예측 결과에 의한 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 04월 07일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

| [회차 : 11-1] | (단위 : 원 ) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록 총액 | 200,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 200,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이 자 율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 본 사채 발행일로부터 원금상환 기일 전일까지 계산하여 매3개월마다 연 사채이율의1/4씩 분할하여 후지급하며, 이자지급 기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 지급일로 하고 이자지급기일 이후의 이자는 계산하지 아니한다. 단, 마지막 이자지급의 계산은 발행가액에 사채의 이율을 곱한 액수에 직전 이자지급기일로부터 최종 이자지급기일 전일까지 실제일수를 곱한 후, 이를 365로 나눈 금액으로 하되 소수 첫째 자리 이하의 금액은 절사한다. 이자지급기일(이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 | 2025년 07월 11일, 2025년 10월 11일, 2026년 01월 11일, 2026년 04월 11일, 2026년 07월 11일, 2026년 10월 11일, 2027년 01월 11일, 2027년 04월 09일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2025년 02월 04일 / 2025년 02월 07일 | |

| 평가결과등급 | AA+(부정적) / AA+(부정적) | |

| 상환방법 및 기한 | 본 사채의 원금은 2027년 04월 09일에 일시 상환한다. 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 상환일로 하고, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일(원금상환기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|

| 납 입 기 일 | 2025년 04월 11일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 신사동지점 |

| 회사고유번호 | 00105271 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2025년 03월 18일 미래에셋증권(주), 케이비증권(주) 및 하나증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

|

| 주1) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램 및 Fax 접수방법을 통해 실시하는 수요예측결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 AA+등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율입니다. 주4) 수요예측 결과에 의한 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 04월 07일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

| [회차 : 11-2] | (단위 : 원 ) |

| 항 목 | 내 용 | |

|---|---|---|

| 사 채 종 목 | 무보증사채 | |

| 구 분 | 무기명식 이권부 무보증사채 | |

| 전자등록 총액 | 200,000,000,000 | |

| 할 인 율(%) | - | |

| 발행수익율(%) | - | |

| 모집 또는 매출가액 | 각 전자등록총액의 100%로 한다. | |

| 모집 또는 매출총액 | 200,000,000,000 | |

| 각 사채의 금액 | 본 사채는 '주식·사채 등의 전자등록에 관한 법률'에 의거 사채를 전자등록으로 발행하므로 사채권을 발행하지 아니함. | |

| 이 자 율 | 연리이자율(%) | - |

| 변동금리부사채이자율 | - | |

| 이자지급 방법 및 기한 |

이자지급 방법 | 이자는 본 사채 발행일로부터 원금상환 기일 전일까지 계산하여 매3개월마다 연 사채이율의1/4씩 분할하여 후지급하며, 이자지급 기일이 은행의 휴업일에 해당하는 경우, 그 다음 영업일을 지급일로 하고 이자지급기일 이후의 이자는 계산하지 아니한다. 이자지급기일(이자지급기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 이자를 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

| 이자지급 기한 | 2025년 07월 11일, 2025년 10월 11일, 2026년 01월 11일, 2026년 04월 11일, 2026년 07월 11일, 2026년 10월 11일, 2027년 01월 11일, 2027년 04월 11일,2027년 07월 11일, 2027년 10월 11일, 2028년 01월 11일, 2028년 04월 11일. |

|

| 신용평가 등급 | 평가회사명 | 한국신용평가(주) / NICE신용평가(주) |

| 평가일자 | 2025년 02월 04일 / 2025년 02월 07일 | |

| 평가결과등급 | AA+(부정적) / AA+(부정적) | |

| 상환방법 및 기한 | 본 사채의 원금은 2028년 04월 11일에 일시 상환한다. 다만, 원금상환기일이 은행의 휴업일에 해당하는 경우 그 다음 영업일을 상환일로 하고, 원금상환기일 이후의 이자는 계산하지 아니한다. 원금상환기일(원금상환기일이 은행의 휴업일인 경우에는 그 익영업일을 말한다)에 "발행회사"가 원금을 지급하지 아니한 때에는 동 연체금액에 대하여 연체이자를 지급한다. 이 경우 연체이자는 각 지급기일의 익일부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행이 정한 연체대출이율 중 최고이율(이하 "연체대출 최고이율"이라 한다)을 적용하여 계산한다. 단, 연체대출 최고이율이 "본 사채"의 이율을 하회하는 경우에는 "본 사채"의 이율을 적용한다. |

|

| 납 입 기 일 | 2025년 04월 11일 | |

| 등 록 기 관 | 한국예탁결제원 | |

| 원리금 지급대행기관 |

회 사 명 | (주)하나은행 신사동지점 |

| 회사고유번호 | 00105271 | |

| 기 타 사 항 |

▶ 본 사채의 발행과 관련하여 2025년 03월 18일 미래에셋증권(주), 케이비증권(주) 및 하나증권(주)와 대표주관계약을 체결함 ▶ 본 사채는 사채권을 발행하지 않으므로 '주식ㆍ사채 등의 전자등록에 관한 법률' 제39조에 의거 전자등록주식 등의 소유자가 권리행사를 위하여 계좌관리기관을 통해 신청하는 경우 전자등록기관인 한국예탁결제원에서 "소유자증명서"를 발행하여야 함 ▶ 본 사채는 '주식ㆍ사채 등의 전자등록에 관한 법률'에 의거 전자등록되므로, 등록 말소 시 사채권발행을 청구할 수 없음 |

|

| 주1) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램 및 Fax 접수방법을 통해 실시하는 수요예측결과에 따라 권면(전자등록)총액, 모집(매출)총액, 발행가액, 권면(전자등록)이자율, 발행수익률이 결정될 예정입니다. 주2) 상기 기재된 총액(권면(전자등록)총액, 모집총액, 발행가액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 전자등록총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. 주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가㈜, 키스자산평가㈜, 나이스피앤아이㈜, 에프앤자산평가㈜)에서 최종으로 제공하는 AA+등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율입니다. 주4) 수요예측 결과에 의한 확정 총액(전자등록총액, 모집총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 04월 07일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

2. 공모방법

해당사항 없습니다.

3. 공모가격 결정방법

가. 공모가격 결정방법 및 절차

| 구분 | 내 용 |

|---|---|

| 공모가격 최종결정 | - 발행회사: 대표이사, CFO, 경영기획실장 등 - 공동대표주관회사: 담당 임원, 부장 |

| 공모가격 결정 협의절차 | 수요예측 결과 및 금융시장의 상황 등을 감안한 후 발행회사와 공동대표주관회사가 협의하여 발행수익률을 결정할 예정입니다. |

| 수요예측결과 반영여부 | 수요예측 참여물량 중 "유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"를 집계하고, 해당 결과를 바탕으로 시장상황 등을 종합적으로 고려하여 발행회사와 공동대표주관회사가 협의를 통해 발행수익률을 결정합니다. |

| 수요예측 재실시 여부 | 수요예측 실시 이후 발행일정 변경 등의 사유가 발생하더라도 수요예측을 재실시하지 않습니다. |

나. 공동대표주관회사의 공모희망금리 산정, 수요예측기준 절차 및 배정방법

| 구 분 | 주요내용 |

| 공모희망금리 산정방식 |

"공동대표주관회사"인 미래에셋증권(주), 케이비증권(주) 및 하나증권(주)는 고려아연(주)의 제11-1회 및 제11-2회 무보증사채의 발행에 있어 민간채권평가회사 4사의 평가금리 및 스프레드 동향, 최근 동일 신용등급(AA+등급) 회사채 발행사례 검토 및 채권시장 동향, 민간채권평가회사 4사의 AA+등급 민평금리 현황 등을 검토한 후 공모희망금리를 결정하였습니다. 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p.~+0.50%p.를 가산한 이자율로 합니다. 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p.~+0.50%p.를 가산한 이자율로 합니다. 공모희망금리 산정에 대한 구체적인 근거는 아래 '(주) 공모희망금리 산정근거'를 참고하여 주시기 바랍니다. |

| 수요예측 참가신청 관련 사항 |

수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 K-Bond 프로그램을 사용합니다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 FAX 접수, E-Mail 접수 등 수요예측 방법을 결정합니다. 수요예측기간은 2025년 04월 03일 09시부터 16시 30분까지로 합니다. 수요예측 신청 시 신청수량의 범위, 수량 및 가격단위는 아래와 같습니다. [제11-1회] ① 최저 신청수량 : 50억원 ② 최고 신청수량 : 각 회차별 본 사채 발행예정금액 (제11-1회: 2,000억원) ③ 수량단위 : 50억원 ④ 가격단위 : 1bp [제11-2회] ① 최저 신청수량 : 50억원 ② 최고 신청수량 : 각 회차별 본 사채 발행예정금액 (제11-2회: 2,000억원) ③ 수량단위 : 50억원 ④ 가격단위 : 1bp |

| 배정대상 및 기준 | "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 및 공동대표주관회사의 내부지침에 따라 공동대표주관회사가 결정합니다. ※ "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」 가. 배정기준 운영 - 공동대표주관회사는 무보증사채의 배정에 관한 합리적인 기준을 마련하여 운영합니다. 나. 배정 시 준수 사항 - 공동대표주관회사는 수요예측 종료 후 수요예측 참여자별로 청약예정 물량을 배정할 때에 다음 각 사항을 준수합니다. ① 과도하게 낮은 금리에 참여한 자를 부당하게 우대하여 배정하지 아니할 것 ② 금리를 제시하지 않은 수요예측 참여자는 낮은 가중치를 부여하여 배정할 것 다. 배정 시 가중치 적용 - 공동대표주관회사는 다음 각 사항을 고려하여 수요예측 참여자별로 배정의 가중치를 달리 적용할 수 있습니다. ① 참여시간·참여금액 등 정량적 기준 ② 수요예측 참여자의 성향·과거 참여이력 및 행태·가격평가능력 등 해당 참여자와 관련한 정성적 요소 라. 납입예정 물량 배정 원칙 - 공동대표주관회사는 무보증사채의 청약이 종료된 이후 청약자별로 납입예정 물량을 배정할 때에 수요예측에 참여한 자를 그렇지 않은 자보다 우대하여 배정합니다. "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 5. 배정에 관한 사항」에 따라 공동대표주관회사는 공모채권을 배정함에 있어 "수요예측에 참여한 전문투자자및 기관투자자(이하 "수요예측 참여자"로 한다.)에 대해 우대하여 배정합니다. 본사채의 배정에 관한 세부사항은 본 증권신고서 『제1부 모집 또는 매출에 관한 사항 Ⅰ. 모집 또는 매출에 관한 일반사항 - 4. 모집 또는 매출절차 등에 관한 사항 - 나. 청약 및 배정』을 참고하시기 바랍니다. |

| 유효수요 판단 기준 | "유효수요"(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)는 금융투자협회의 "무보증사채 수요예측 모범규준" 및 "공동대표주관회사 내부지침"과 수요예측 결과에 근거하여 결정됩니다. 이러한 "유효수요" 결정 이후 최종 발행금리 결정시 "발행회사"와 "공동대표주관회사"가 협의를 통해 최종 결정할 예정입니다. "공동대표주관회사"는 금융투자협회 "무보증사채 수요예측 모범규준" 「I. 수요예측 업무절차 - 3. 유효수요의 합리적 판단」,「I. 수요예측 업무절차 - 4. 공모금리의 합리적 결정 및 유효수요의 적용」 및 합리적인 내부기준에 따라 산정한 "유효수요"의 범위, 판단기준, 산정 근거 및 결과와 확정 금액 및 확정 이자율을 수요예측 후 정정신고서를 통해 공시할 예정입니다. |

| 금리미제시분 및 공모희망금리 범위 밖 신청분의 처리방안 |

"무보증사채 수요예측 모범규준"에 따라 낮은 가중치를 부여하여 배정하거나 수요예측 결과에 따라 "유효 수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)"의 범주에 포함되지 않아 배정되지 않을 수 있습니다. |

| 비고 | 상기와 같이 산정된 공모희망금리는 시장 및 기업의 상황에 따라 변동될 수 있으며, 단순 참고 사항으로 활용하시기 바랍니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있음을 주지하시기 바랍니다. |

(주) 공모희망금리 산정근거

당사 및 "공동대표주관회사"가 공모희망금리를 결정함에 있어 아래와 같은 사항을 종합적으로 검토하여 본 사채의 공모희망금리를 결정하였습니다.

| 공모희망금리 결정 시 고려사항 | 비고 |

| 민간채권평가회사 4사의 평가금리 및 스프레드 동향 | (1) |

| 최근 동일등급(AA+등급) 회사채 발행 사례 검토 | (2) |

| 최근 채권시장 동향 | (3) |

| 결론 | (4) |

1. 민간채권평가회사 평가금리 및 스프레드 동향

① 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 최초 증권신고서 제출 1영업일 전 "AA+등급" 2년 만기 및 3년 만기 회사채 등급민평 수익률의 산술평균(이하 "등급민평 2년" 및 "등급민평 3년")

| [기준일: 2025년 03월 31일] | (단위 : %) |

| 항목 | 키스자산평가 | 한국자산평가 | NICE P&I | FN자산평가 | 산술평균 |

|---|---|---|---|---|---|

| 등급민평 2년 | 2.993 | 3.016 | 3.014 | 3.002 | 3.006 |

| 등급민평 3년 | 3.037 | 3.058 | 3.045 | 3.053 | 3.048 |

| 자료: 본드웹 주1) 소수점 넷째자리 절사 |

② 위 ① 산술평균 금리와 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 제공하는 증권신고서 제출 1영업일 전 2년 및 3년 만기 국고채권 수익률의 산술평균(이하 "국고 2년" 및 "국고 3년")간의 스프레드

| [기준일: 2025년 03월 31일] | (단위 : %, %p.) |

| 만기 | 국고채권 수익률 | AA+ 등급민평의 국고대비 스프레드 |

|---|---|---|

| 2년 | 2.630 | 0.376 |

| 3년 | 2.560 | 0.488 |

| 자료: 본드웹 주1) 소수점 넷째자리 절사 주2) 국고채권 수익률은 민간채권평가회사 4사가 평가한 금리의 산술평균 |

③ 최근 3개월간 AA+등급민평 금리 및 국고금리 대비 스프레드 추이

| [기준일: 2025년 03월 31일] |

| 일자 | (A) 국고채권 2년 수익률(%) |

(B) 국고채권 3년 수익률(%) |

(C) AA+등급 2년 등급민평(%) |

(D) AA+등급 3년 등급민평(%) |

(C-A) 국고대비 등급민평 스프레드(%p.) |

(D-B) 국고대비 등급민평 스프레드(%p.) |

|---|---|---|---|---|---|---|

| 2025-03-31 | 2.630 | 2.560 | 3.006 | 3.048 | 0.376 | 0.488 |

| 2025-03-28 | 2.691 | 2.622 | 3.055 | 3.110 | 0.364 | 0.488 |

| 2025-03-27 | 2.687 | 2.630 | 3.057 | 3.117 | 0.370 | 0.487 |

| 2025-03-26 | 2.687 | 2.620 | 3.058 | 3.106 | 0.371 | 0.486 |

| 2025-03-25 | 2.677 | 2.605 | 3.047 | 3.094 | 0.370 | 0.489 |

| 2025-03-24 | 2.671 | 2.597 | 3.038 | 3.085 | 0.367 | 0.488 |

| 2025-03-21 | 2.664 | 2.590 | 3.033 | 3.078 | 0.369 | 0.488 |

| 2025-03-20 | 2.657 | 2.597 | 3.032 | 3.086 | 0.375 | 0.489 |

| 2025-03-19 | 2.674 | 2.616 | 3.031 | 3.107 | 0.357 | 0.491 |

| 2025-03-18 | 2.664 | 2.600 | 3.015 | 3.091 | 0.351 | 0.491 |

| 2025-03-17 | 2.665 | 2.597 | 3.015 | 3.088 | 0.350 | 0.491 |

| 2025-03-14 | 2.654 | 2.587 | 3.016 | 3.082 | 0.362 | 0.495 |

| 2025-03-13 | 2.640 | 2.567 | 3.005 | 3.066 | 0.365 | 0.499 |

| 2025-03-12 | 2.625 | 2.545 | 2.991 | 3.046 | 0.366 | 0.501 |

| 2025-03-11 | 2.645 | 2.550 | 2.993 | 3.051 | 0.348 | 0.501 |

| 2025-03-10 | 2.672 | 2.595 | 3.028 | 3.093 | 0.356 | 0.498 |

| 2025-03-07 | 2.667 | 2.565 | 3.001 | 3.065 | 0.334 | 0.500 |

| 2025-03-06 | 2.696 | 2.595 | 3.031 | 3.095 | 0.335 | 0.500 |

| 2025-03-05 | 2.678 | 2.574 | 3.020 | 3.076 | 0.342 | 0.502 |

| 2025-03-04 | 2.648 | 2.542 | 2.994 | 3.047 | 0.346 | 0.505 |

| 2025-02-28 | 2.650 | 2.560 | 3.000 | 3.064 | 0.350 | 0.504 |

| 2025-02-27 | 2.665 | 2.592 | 3.017 | 3.098 | 0.352 | 0.506 |

| 2025-02-26 | 2.655 | 2.595 | 3.012 | 3.100 | 0.357 | 0.505 |

| 2025-02-25 | 2.654 | 2.600 | 3.012 | 3.107 | 0.358 | 0.507 |

| 2025-02-24 | 2.664 | 2.610 | 3.024 | 3.117 | 0.360 | 0.507 |

| 2025-02-21 | 2.672 | 2.615 | 3.033 | 3.123 | 0.361 | 0.508 |

| 2025-02-20 | 2.690 | 2.627 | 3.050 | 3.135 | 0.360 | 0.508 |

| 2025-02-19 | 2.700 | 2.630 | 3.054 | 3.135 | 0.354 | 0.505 |

| 2025-02-18 | 2.714 | 2.642 | 3.057 | 3.143 | 0.343 | 0.501 |

| 2025-02-17 | 2.695 | 2.622 | 3.040 | 3.125 | 0.345 | 0.503 |

| 2025-02-14 | 2.682 | 2.608 | 3.036 | 3.113 | 0.354 | 0.505 |

| 2025-02-13 | 2.691 | 2.625 | 3.053 | 3.131 | 0.362 | 0.506 |

| 2025-02-12 | 2.704 | 2.645 | 3.069 | 3.153 | 0.365 | 0.508 |

| 2025-02-11 | 2.695 | 2.637 | 3.060 | 3.147 | 0.365 | 0.510 |

| 2025-02-10 | 2.696 | 2.632 | 3.056 | 3.143 | 0.360 | 0.511 |

| 2025-02-07 | 2.705 | 2.645 | 3.070 | 3.157 | 0.365 | 0.512 |

| 2025-02-06 | 2.670 | 2.588 | 3.044 | 3.107 | 0.374 | 0.519 |

| 2025-02-05 | 2.664 | 2.572 | 3.035 | 3.093 | 0.371 | 0.521 |

| 2025-02-04 | 2.673 | 2.580 | 3.041 | 3.103 | 0.368 | 0.523 |

| 2025-02-03 | 2.650 | 2.563 | 3.026 | 3.090 | 0.376 | 0.527 |

| 2025-01-31 | 2.645 | 2.570 | 3.025 | 3.096 | 0.380 | 0.526 |

| 2025-01-24 | 2.643 | 2.560 | 3.025 | 3.087 | 0.382 | 0.527 |

| 2025-01-23 | 2.655 | 2.565 | 3.038 | 3.100 | 0.383 | 0.535 |

| 2025-01-22 | 2.641 | 2.577 | 3.040 | 3.114 | 0.399 | 0.537 |

| 2025-01-21 | 2.633 | 2.570 | 3.030 | 3.114 | 0.397 | 0.544 |

| 2025-01-20 | 2.670 | 2.621 | 3.047 | 3.173 | 0.377 | 0.552 |

| 2025-01-17 | 2.646 | 2.587 | 3.017 | 3.150 | 0.371 | 0.563 |

| 2025-01-16 | 2.680 | 2.625 | 3.043 | 3.192 | 0.363 | 0.567 |

| 2025-01-15 | 2.730 | 2.680 | 3.097 | 3.251 | 0.367 | 0.571 |

| 2025-01-14 | 2.706 | 2.647 | 3.078 | 3.222 | 0.372 | 0.575 |

| 2025-01-13 | 2.728 | 2.665 | 3.108 | 3.237 | 0.380 | 0.572 |

| 2025-01-10 | 2.654 | 2.570 | 3.041 | 3.155 | 0.387 | 0.585 |

| 2025-01-09 | 2.620 | 2.496 | 3.018 | 3.090 | 0.398 | 0.594 |

| 2025-01-08 | 2.640 | 2.500 | 3.041 | 3.099 | 0.401 | 0.599 |

| 2025-01-07 | 2.673 | 2.511 | 3.062 | 3.117 | 0.389 | 0.606 |

| 2025-01-06 | 2.694 | 2.522 | 3.085 | 3.133 | 0.391 | 0.611 |

| 2025-01-03 | 2.662 | 2.470 | 3.057 | 3.080 | 0.395 | 0.610 |

| 2025-01-02 | 2.677 | 2.501 | 3.088 | 3.113 | 0.411 | 0.612 |

| 2024-12-31 | 2.765 | 2.595 | 3.186 | 3.208 | 0.421 | 0.613 |

| 자료: 금융투자협회 채권정보센터 |

최근 3개월간 AA+ 등급민평 2년 만기 및 AA+ 등급민평 3년 만기 평가금리의 경우 모두 등락을 반복하다 소폭 감소하는 모습을 보이고 있습니다. 국고대비 스프레드의 경우도 모두 등락을 반복하다 소폭 감소하는 모습을 보이고 있습니다.

2. 최근 6개월간 동일등급(AA+등급) 및 동일만기(2/3년) 회사채 발행 사례 검토

| [AA+등급 무보증 공모 회사채 발행내역] | |

| (기준일: 2025년 09월 30일 ~ 2025년 03월 31일) | (단위 : 억원, bp) |

| 구분 | 발행일 | 수요예측 | 만기(년) | 공모금액 | 발행금액 | 수요예측 기준 | 밴드하단 | 밴드상단 | 총 참여금액 | 발행확정 |

|---|---|---|---|---|---|---|---|---|---|---|

| 포스코 314-1 | 2025/1/14 | 2025/1/6 | 2.0 | 1,000 | 1,100 | 개별민평 | -30 | +30 | 8,300 | -10 |

| KB증권 46-1 | 2025/2/19 | 2025/2/11 | 2.0 | 700 | 1,200 | 개별민평 | -30 | +30 | 7,600 | -8 |

| NH투자증권 70-1 | 2024/10/8 | 2024/9/27 | 3.0 | 2,000 | 2,800 | 개별민평 | -30 | +30 | 13,600 | -14 |

| SK 313-1 | 2024/11/28 | 2024/11/20 | 3.0 | 1,600 | 2,600 | 개별민평 | -30 | +30 | 4,800 | +6 |

| 포스코 314-2 | 2025/1/14 | 2025/1/6 | 3.0 | 2,500 | 5,900 | 개별민평 | -30 | +30 | 18,350 | -3 |

| 삼성증권 22-1 | 2025/1/21 | 2025/1/10 | 3.0 | 2,000 | 3,200 | 개별민평 | -30 | +30 | 14,000 | -20 |

| LG화학 58-1 | 2025/1/24 | 2025/1/17 | 3.0 | 1,500 | 3,800 | 개별민평 | -30 | +30 | 12,650 | Par |

| KB증권 46-2 | 2025/2/19 | 2025/2/11 | 3.0 | 2,300 | 4,500 | 개별민평 | -30 | +30 | 17,000 | -11 |

| NH투자증권 71-1 | 2025/2/21 | 2025/2/13 | 3.0 | 2,000 | 3,100 | 개별민평 | -30 | +30 | 16,900 | -12 |

| SK 314-1 | 2025/3/7 | 2025/2/26 | 3.0 | 1,500 | 2,700 | 개별민평 | -30 | +30 | 6,800 | -1 |

| 자료: 금융감독원 전자공시시스템 주1) 발행일이 기준일에 포함될 경우에만 산정 주2) 후순위사채, 신종자본증권, 신용등급 스플릿, 리츠 회사채의 경우 제외 |

최근 6개월간 발행된 AA+등급 2, 3년물 공모 회사채 발행 내역은 10건이 존재하며, 모두 개별민평을 기준으로 수요예측을 진행하였습니다. 모든 발행물에서 수요예측 참여금액이 최초 모집금액을 초과하였으며 공모희망금리 상단 이내에서 발행금리가 결정되었습니다.

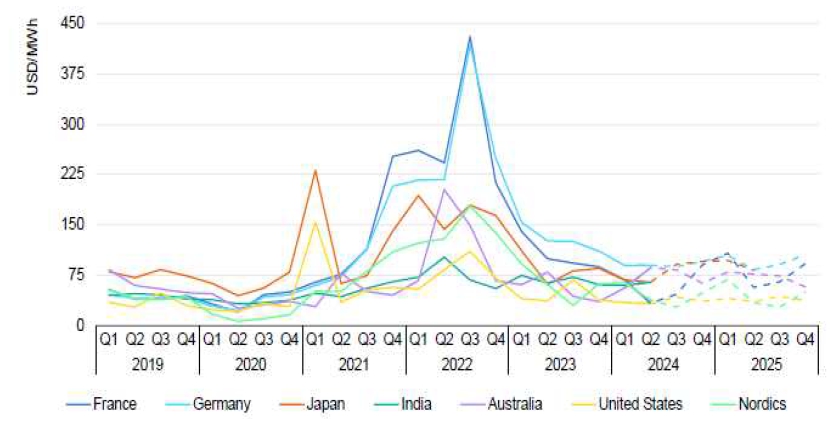

3. 채권시장 동향 및 전망

2022년 6월 미국 FOMC에서는 지속적으로 상승하는 물가에 대응하기 위해 기준금리를 0.75%p 인상하며 자이언트스텝을 단행하였습니다. 이에 따라 미국 기준금리는 0.75%~1.00%에서 1.50%~1.75%로 인상되었습니다. 연준이 금리를 급속히 올린 것은 미국의 소비자물가 상승률이 40년만에 최고치를 갱신하는 등 높은 인플레이션 압력을 받고 있기 때문입니다. 연준은 인플레이션이 안정화 될때까지 추가적인 금리 인상을 시사하였습니다. 2022년 7월, 9월 미국 FOMC에서는 6월에 이어 기준금리를 0.75%p 인상하는 자이언트스텝을 단행하였으며, 11월 재차 인상하여 3.75~4.00%수준에 도달하였습니다. 이후 12월 FOMC에서 추가적으로 0.5%p.인상하였습니다.

미국은 높은 물가 상승 압박과 함께 기준금리 인상기조가 유지됨에 따라 2023년 2월 기준 FOMC는 금리 0.25%p 인상을 결정하였고 2023년 3월 23일, 물가안정과 SVB 등 은행 파산에 대응하는 금융안정 사이에서 또 다시 베이비스텝을 유지하며 0.25%p 추가 인상을 결정, 2023년 5월 4일 FOMC에서도 기준금리를 0.25%p 인상을 결정하였습니다. 2023년 6월 15일 FOMC는 15개월 만에 금리를 동결하였으나, 2023년 7월 26일 다시 0.25%p 추가 인상을 결정하여 22년만에 최고치의 금리 수준을 기록하였습니다. 7월 CPI와 근원 CPI 상승률이 예상치를 하회하였지만, FOMC 의사록에서는 추가 금리 인상을 시사하며 금리 인상 기조가 유지되는 상황이나, 9월 진행한 FOMC에서는 미국의 기준금리는 동결하였습니다. 11월 FOMC는 9월과 마찬가지로 만장일치 기준금리 동결(5.50%) 및 QT 기존 속도 유지를 시사하였습니다. 2023년 12월 FOMC에서 연준은 만장일치 기준금리 동결(5.50%) 하였습니다.

2024년 1월 FOMC에서 만장일치로 4회 연속 기준금리 동결 결정하였으며, 이어진 3월 FOMC에서는 연준은 만장일치 금리동결(5.50%) 및 QT 유지를 결정히였습니다. 5월 FOMC에서 연준은 다시 한번 만장일치 금리 동결(5.50%) 및 6월부터 QT 속도 조절을 결정하였습니다. 6월 FOMC에서 연준은 7회 연속 기준금리 동결 결정하였으나, 점도표 상의 기준금리 전망치를 4.6%에서 5.1%로 상향 조정하며 연내 기준금리 1회 인하 가능성을 시사하였고, 2024년 8월 진행된 FOMC에서 연준은 연속 기준금리 동결 결정하였으며 금리인하를 위한 완화적 입장을 제시하였으나 인플레이션이 하락한다는 더 큰 확신을 가질 때까지 기준금리 인하가 적절하지 않다고 언급하였습니다. 한편, 2024년 8월 진행된 잭슨홀 미팅에서 파월 의장은 현재 고용시장은 이전 과열 상태에서 상당히 냉각됐다며 정책 제약을 적절히 조정하면 경제가 강력한 고용시장을 유지하며 2% 물가상승률 수준으로 돌아갈 수 있다고 생각한다고 밝혔습니다. 2024년 9월 FOMC에서 연준은 통화정책의 전환을 결정하며 기준금리를 0.50%p 인하하는 '빅컷'을 단행하였으며, 2024년 12월 FOMC에서 25bp 금리 인하를 결정하였고, 12월 점도표를 통해 내년 금리 전망치를 기존 3.5%에서 3.9%로 상향 조정하면서 내년 인하 횟수를 기존 4회에서 2회로 축소 전망 하였습니다. 이번 2025년 1월 FOMC를 통해 통화정책의 핵심 기준이 고용에서 다시 물가지표로 이동하였으며, 트럼프 신정부 정책(관세, 이민자 정책 등)에 대한 불확실성이 통화정책 경로에 중요한 변수로 작동할 것임을 시사하였습니다. 2025년 3월 FOMC에서 연준은 만장일치로 금리동결을 하였으며, 경제전망의 불확실성이 증대됐다고 밝혔지만, 2025년 금리인하 전망은 2회로 유지했습니다. 이에 증권신고서 제출일 현재 기준 미국 기준금리는 4.25%~4.50% 입니다.

국내의 경우 2021년 6월부터 지속된 이주열 총재의 기준금리 인상 발언 이후 2021년 8월 금통위에서 기준금리 0.25%p. 인상(기준금리 0.75%)을 결정하였습니다. 이후 2021년 11월 기준금리를 0.75%에서 1.00%로 인상하였습니다. 2022년 01월 14일 한국 금융통화위원회는 기준 금리를 1.00%에서 1.25%로 인상하였습니다. 해당 인상은 빠르게 증가하는 물가 상승을 억제하기 위한 움직임으로 해석되었으며, 2022년 02월 24일 시행된 금통위에서는 기준금리를 동결하였으나, 2022년 04월 14일과 05월 26일 시행된 금통위에서 각각 금리를 0.25%p. 인상하였으며, 07월 13일 시행된 금통위에서 기준금리를 0.50%p. 추가 인상하였습니다. 2022년 8월 25일 금통위에서도 0.25%p.의 기준금리 인상을 발표, 2022년 10월 12일 빅스텝 인상을 진행하며 0.50%p.을 인상하였습니다. 2022년 11월 금통위는 3.25%로 기존 3.00%에서 0.25%p.인상하였습니다.

2022년말 레고랜드 사태에 따른 크레딧 금리 급등에도 불구, 글로벌 금리 인상 기조에 동반한 금통위의 기준금리 인상 기조가 2023년도에도 지속되어 1월 금통일 역시 0.25%p. 인상하였습니다. 2023년 2월 금통위는 기준금리를 동결하였습니다. 4월 금통위에서는 3월 발생한 SVB, CS 파산으로 인한 글로벌 금융 시장 불안정성 확대를 지적하며 만장일치로 동결을 결정하였으나, 기자회견에서 총재는 5명의 위원은 추가 인상의 여지를 열어두었다고 언급하였습니다. 이후 5월, 7월 및 8월 금통위에서도 동결을 결정하였으나, 가계부채 증가세 등을 우려하며 3.75%까지 기준금리를 추가 인상가능성을 열어둬야 한다는 의견을 제시하였습니다. 10월 금통위에서 한은은 물가상승률이 기조적인 둔화 흐름을 이어갈 것으로 전망되지만 주요국의 통화긴축 기조 장기화, 지정학적 리스크 증대 등으로 물가상승률의 둔화 속도가 당초 예상보다 완만해질 것으로 전망되고, 가계부채의 증가 흐름도 지켜볼 필요가 있다고 얘기하며 기준금리 동결을 유지하였습니다. 11월 금통위에서도 한은은 경기 회복세가 뚜렷하지 않은 데다 부동산 프로젝트파이낸싱 부실 등 금융시장 불안도 여전해 금리를 올리기가 어렵고, 가계부채·물가 잠재 위험과 미국과의 금리차 등 때문에 내리기도 쉽지 않다 이유로 기준금리 동결을 유지하였습니다. 이같은 동결 기조는 2024년 1월, 2일, 4월, 5월, 7월 및 2024년 8월까지 유지되었으나, 2024년 10월 금통위에서는 38개월 만에 기준금리를 0.25%p 인하하였으며, 물가상승률이 안정세를 보이는 가운데 정부의 거시건전성 정책 강화로 가계부채 증가세가 둔화되기 시작했다고 언급하며 정책 긴축 정도를 소폭 축소하고 그 영향을 점검해 나가는 것이 적절하다고 밝혔습니다. 2024년 11월 금통위에서는 내수 부진과 수출 둔화로 경기 하방 위험이 커진 상황을 고려하여 추가적으로 0.25%p 인하하였고 2025년 2월에도 추가적으로 0.25%p.를 인하하여 증권신고서 제출일 전일 기준 한국은행 기준금리는 2.75%를 유지하고 있습니다.

한편, 대내외적으로 나타나는 불확실성 요소로는 러시아-우크라이나 전쟁, 이스라엘-팔레스타인 전쟁 등 지정학적 리스크 및 미국, 유럽 은행권 불안, 중국 경기 회복 지연 등이 있습니다. 이러한 불확실성에 의해 기관투자자의 투자 심리가 상당 부분 위축될 가능성이 존재합니다. 경기 불확실성에 따른 기관투자자의 선별적인 투자가 진행될 것으로 예상되며, 개별회사의 신용도 및 재무안정성을 바탕으로 최근 재무 실적이 저조한 회사나 신용등급 강등 가능성이 있는 회사에 대한 투자 심리는 위축될 것으로 전망됩니다.

※ 결 론

상기 (1) ~ (4)를 종합적으로 고려하여 당사와 공동대표주관회사는 고려아연(주) 제11-1회 및 제11-2회 무보증사채의 공모희망금리를 아래와 같이 결정하였습니다.

[제11-1회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p.~+0.50%p.를 가산한 이자율로 합니다.

[제11-2회]

청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p.~+0.50%p.를 가산한 이자율로 합니다.

발행회사와 공동대표주관회사는 합리적으로 판단하여 공모희망금리밴드를 제시하였으나 금리를 확정 또는 보장하는 것이 아니므로, 투자 결정을 위한 판단, 수요예측 및 청약 시 참고사항으로 활용해야 합니다. 또한 상기 공모희망금리는 수요예측에 따른 "유효수요"와 차이가 있습니다. 수요예측 후 유효수요 및 금리 결정은 "무보증사채 수요예측 모범규준" 및 공동대표주관회사의 수요예측지침에 의거하여 공동대표주관회사가 결정하며, 필요 시 발행회사와 협의합니다. 수요예측 결과를 반영한 정정신고서는 2025년 04월 07일에 공시할 예정입니다.

4. 모집 또는 매출절차 등에 관한 사항

"발행회사"는 고려아연(주)를 지칭하며, "공동대표주관회사"는 미래에셋증권(주), KB증권(주) 및 하나증권(주)를 지칭합니다.

1. 수요예측

(1) "공동대표주관회사"는 "인수규정" 제2조 제7호 및 제12조에 따라 "수요예측"을 실시하여 "발행회사"와 협의하여 발행금액 및 발행금리를 결정한다.

(2) 수요예측은 "무보증사채 수요예측 모범규준"에 따라 진행하며, 수요예측 프로그램은 "한국금융투자협회"의 "K-Bond" 프로그램을 사용한다. 단, 불가피한 상황이 발생할 경우 "발행회사"와 "공동대표주관회사"가 협의하여 수요예측 방법을 결정한다.

(3) 수요예측기간은 2025년 04월 03일 09시 00분 부터 2025년 04월 03일 16시 30분까지로 한다.

(4) 수요예측 공모희망금리

[제11-1회]

"본 사채"의 수요예측 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 AA+등급 2년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율로 한다.

[제11-2회]

"본 사채"의 수요예측 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사[한국자산평가(주), 키스자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가]에서 최종으로 제공하는 AA+등급 3년 만기 회사채 등급민평 수익률의 산술평균(소수점 넷째 자리 이하 절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율로 한다.

(5) "수요예측"에 따른 배정은 "무보증사채 수요예측 모범규준"에 따라 "공동대표주관회사"가 결정하며, 인수단은 이에 따른 모든 권한을 "공동대표주관회사"에 위임한다.

(6) "수요예측"에 따른 배정 후, "공동대표주관회사"는 배정결과를 FAX 또는 전자우편의 형태로 배정받을 투자자에게 송부한다.

(7) "공동대표주관회사"는 "수요예측" 결과를 "발행회사"에 한해서만 공유할 수 있다. 단, 법원, 금융위원회 등 정부기관(준정부기관 및 정부기관에 준하거나 그 업무를 위탁받아 수행하는 감독기관 및 단체 등 포함)으로부터 자료 등의 요구를 받는 경우, 법령이 허용하는 범위 내에서 즉시 "발행회사"에 통지하고 법률이 허용하는 범위 내에서 최소한의 자료만을 제공한다.

(8) "공동대표주관회사"는 수요예측 참여자의 불성실 수요예측 참여자로 지정되어 있는지 여부를 확인하여 수요예측 참여가 제한되는 자를 수요예측 참여자에 포함하여서는 아니 된다.

(9) "공동대표주관회사"는 수요예측 참여자의 신청수량 및 가격 기재 시 착오방지 등을 위한 대책을 마련하여야 한다.

(10) "공동대표주관회사"는 수요예측 참여자가 원하는 경우 금리대별로 희망물량을 신청할 수 있도록 하여야 한다.

(11) "공동대표주관회사"는 수요예측 참여자가 자신의 고유재산과 그 외의 재산(집합투자재산, 투자일임재산, 신탁재산 등)중 청약, 납입을 실제 이행하는 재산을 구분하여 수요예측에 참여하도록 하여야 한다.

(12) "공동대표주관회사"는 수요예측이 진행되는 동안 수요예측 참여자별 신청금리 및 금액, 경쟁률 등의 정보가 누설되지 않도록 하여야 한다.

(13) "공동대표주관회사"는 수요예측 참여금액의 합이 발행예정금액에 미치지 못하는등 불가피한 경우를 제외하고, 수요예측 종료 후 별도의 수요파악을 하여서는 아니되며, 수요예측 실시 이후 제출된 증권신고서에 대한 금융감독원의 정정요구 명령 등으로 인하여 발행일정이 변경될 경우 수요예측을 재실시하지 않는다.

(14) "공동대표주관회사"는 수요예측 관련 사항을 기록하고 이와 관련된 자료를 "자본시장과 금융투자업에 관한 법률 시행령" 제62조에서 정한 기간 동안 기록, 유지하여야 한다.

(15) "공동대표주관회사"는 본조 제14항에 따라 기록, 유지하여야 하는 자료가 멸실되거나 위조 또는 변조가 되지 아니하도록 적절한 대책을 수립, 시행하여야 한다.

(16) "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다.

(17) "인수단"은 인수업무를 수행하지 않는 회차의 수요예측에 참여할 수 있다.

(18) 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

2. 공모금리 결정 및 배정

(1) "공동대표주관회사"는 수요예측 참여자의 성향 및 가격평가능력 등을 감안하여 수요예측 참여자의 금리결정 가중치를 달리할 수 있다.

(2) "공동대표주관회사"는 공모금리 결정시 과도하게 높거나 낮은 금리로 참여한 물량에 대하여는 이를 배제하거나 낮은 가중치를 부여할 수 있다.

(3) "공동대표주관회사"는 대표주관계약 체결시 기재된 수요예측 및 공모금리 결정 방법에 따라 공모금리가 결정되면 그 결과를 최대한 반영하여 발행하여야 한다.

(4) 공모금리는 수요예측 결과를 감안하여 결정하게 되므로 수요예측 이전에 발행금리를 확약하는 일체의 행위를 하여서는 아니된다.

(5) "인수단"은 수요예측 참여물량 중 유효수요의 범위에 해당하는 물량이 증권신고서에 기재된 발행예정 금액을 초과하는 경우 자기계산으로 인수할 수 없다. 단, 과도하게 높거나 낮은 금리로 수요예측에 참여한 물량은 유효수요에 산입하지 아니할 수 있다.

(6) 수요예측 참여물량이 증권신고서에 기재된 발행예정 금액에 미달하여 "인수단"이 잔여물량을 자기계산으로 인수하는 경우 유효수요(과도하게 높거나 낮은 금리로 참여한 물량을 제외한 참여물량)중 가장 높은 금리 미만으로 인수할 수 없다.

(7) "공동대표주관회사"는 수요예측 시 과도하게 낮은 금리에 참여한 자를 합리적 사유 없이 우대 배정하여서는 아니된다.

(8) "공동대표주관회사"는 금리를 제시하지 않은 수요예측 참여자에 대하여 낮은 가중치를 부여하여 배정하여야 한다.

(9) "공동대표주관회사"는 공모 희망금리의 최저 및 최고금리 사이(최저 및 최고금리를 포함한다)에 참여한 수요를 유효수요에서 제외하여서는 아니 된다. 다만, 통계적 사분위수를 활용한 기법 등 합리적인 통계기법 및 그 밖의 방법에 따라 유효수요가 아니라고 판단한 합리적 근거가 있을 때에 그 근거를 공개한 경우에는 그러하지 아니하다

(10) 기타 본 조에서 정하지 않은 사항은 "무보증사채 수요예측 모범규준"을 따른다.

3. 청약

(1) 청약자는 소정의 청약서에 필요한 사항을 기재한 후 기명날인 또는 서명하여 청약취급처에 FAX 또는 전자우편의 형태로 제출하는 방법으로 청약한다.

(2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"의 규정에 의한 실명확인이 된 계좌를 통하여 청약을 하거나 별도로 실명확인을 하여야 한다. 이중청약이 있는 경우 그 전부를 청약하지 아니한 것으로 본다.

(3) "본 사채"에 투자하고자 하는 투자자(자본시장과 금융투자업에 관한 법률 제9조 제5항에 규정된 전문투자자 및 자본시장과 금융투자업에 관한 법률 시행령 제132조에 따라 투자설명서의 교부가 면제되는자 제외)는 청약전 투자설명서를 교부받아야 한다.

① 교부장소 : "인수단"의 본ㆍ지점

② 교부방법 : "본 사채"의 투자설명서는 상기의 교부장소에서 인쇄된 문서의 방법 또는 전자문서의 방법으로 교부한다.

③ 교부일시 : 2025년 04월 11일

④ 기타사항 :

(i) "본 사채" 청약에 참여하고자 하는 투자자는 청약전 반드시 투자설명서를 교부받은 후 교부확인서에 서명하여야 하며, 투자설명서를 교부받지 않고자 할 경우, 투자설명서 수령거부의사를 서면 등으로 표시하여야 하고, 전화ㆍ전신ㆍFAX, 전자우편 등으로도 투자설명서 수령거부의사를 표시할 수 있다. 해당지점은 "본 사채"의 투자설명서(수령/수령거부) 확인서를 보관하도록 한다.

(ii) 투자설명서 교부를 받지 않거나, 수령거부의사를 서면, 전화ㆍ전신ㆍFAX, 전자우편 등의 방법으로 표시하지 않을 경우 "본 사채"의 청약에 참여할 수 없다.

|

※ 관련법규 1. 다음 각 목의 어느 하나에 해당하는 전문가 가. 전문투자자 나. 삭제 <2016. 6. 28.> 다. 「공인회계사법」에 따른 회계법인 라. 신용평가회사(법 제335조의3에 따라 신용평가업인가를 받은 자를 말한다. 이하 같다) 마. 발행인에게 회계, 자문 등의 용역을 제공하고 있는 공인회계사ㆍ감정인ㆍ변호사ㆍ변리사ㆍ세무사 등 공인된 자격증을 가지고 있는 자 바. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 전문가로서 금융위원회가 정하여 고시하는 자 가. 발행인의 최대주주[「금융회사의 지배구조에 관한 법률」 제2조제6호가목에 따른 최대주주를 말한다. 이 경우 "금융회사"는 "법인"으로 보고, "발행주식(출자지분을 포함한다. 이하 같다)"은 "발행주식"으로 본다. 이하 같다]와 발행주식 총수의 100분의 5 이상을 소유한 주주 나. 발행인의 임원(「상법」 제401조의2제1항 각 호의 자를 포함한다. 이하 이 호에서 같다) 및 「근로복지기본법」에 따른 우리사주조합원 다. 발행인의 계열회사와 그 임원 라. 발행인이 주권비상장법인(주권을 모집하거나 매출한 실적이 있는 법인은 제외한다)인 경우에는 그 주주 마. 외국 법령에 따라 설립된 외국 기업인 발행인이 종업원의 복지증진을 위한 주식매수제도 등에 따라 국내 계열회사의 임직원에게 해당 외국 기업의 주식을 매각하는 경우에는 그 국내 계열회사의 임직원 바. 발행인이 설립 중인 회사인 경우에는 그 발기인 사. 그 밖에 발행인의 재무상황이나 사업내용 등을 잘 알 수 있는 연고자로서 금융위원회가 정하여 고시하는 자

1. 제11조제1항제1호다목부터 바목까지 및 같은 항 제2호 각 목의 어느 하나에 해당하는 자 1의2. 제11조제2항제2호 및 제3호에 해당하는 자 2. 투자설명서를 받기를 거부한다는 의사를 서면, 전화ㆍ전신ㆍ팩스, 전자우편 및 이와 비슷한 전자통신, 그 밖에 금융위원회가 정하여 고시하는 방법으로 표시한 자 3. 이미 취득한 것과 같은 집합투자증권을 계속하여 추가로 취득하려는 자. 다만, 해당 집합투자증권의 투자설명서의 내용이 직전에 교부한 투자설명서의 내용과 같은 경우만 해당한다.

|

(4) 청약단위 : 최저청약금액은 오십억원 이상으로 하며, 오십억원 이상은 오십억원 단위로 한다.

(5) 청약증거금 : 청약사채 발행가액의 100%에 해당하는 금액으로 하고, 청약증거금은 2025년 04월 11일에 "본 사채의" 납입금으로 대체 충당하며, 청약증거금에 대하여는 이자를 지급하지 아니한다.

(6) 청약취급처 : "인수단"의 본점

(7) 청약서를 송부한 청약자는 당일 16시까지 청약증거금을 납부한다.

4. 배정

① 수요예측에 참여한 전문투자자 및 기관투자자(이하 "수요예측 참여자"라 한다.)가 수요예측 결과에 따라 배정된 금액을 청약하는 경우에는 수요예측 결과에 따라 배정받은 금액(청약금액이 배정받은 금액보다 적은 경우 청약금액)의 100%를 우선배정한다.

② "수요예측 참여자"의 총 청약금액이 발행금액 총액에 미달된 경우에 한하여 발행금액 총액에서 "수요예측 참여자"의 최종 배정금액을 공제한 잔액을 청약일 당일 12시까지 청약서 접수 및 청약금 납부를 완료한 전문투자자 및 기관투자자와 일반투자자에게 배정할 수 있다. 단, 청약자의 질적인 측면을 고려하여 "공동대표주관회사"가 그 배정받는 자 등을 결정할 수 있으며, 필요 시 "인수단"과 협의하여 결정할 수 있다.또한 본 채권의 배정은 금융투자협회「무보증사채 수요예측 모범규준」및 "공동대표주관회사"의 내부 지침에 근거하여 "공동대표주관회사"가 결정하되, 수요예측 결과에따른 "유효수요"의 범위를 반영하여 합리적으로 결정하며,「무보증사채 수요예측 모범규준」I. 5. 라.에 따라 본채권 수요예측에 참여한 투자자에 대해서는 수요예측에 참여하지 않은 청약자에 비해 우대 배정한다.

③ 위 ① 및 ②호에 따라 "수요예측 참여자"의 총 청약금이 발행금액 총액에 미달되는경우 다음의 방법으로 배정한다.

(i) 전문투자자 및 기관투자자 : 수요예측에 참여한 투자자가 수요예측을 통해 배정받은 수량 외에 추가 청약을 하는 경우 추가 청약금에 대하여 100% 우선배정한다. 우선배정 후에도 총 청약금이 발행금액 총액에 미달되는 경우 수요예측에 참여하지 않은 투자자에 대하여 청약금액에 비례하여 안분배정한다. 이 경우 청약자별 배정금액의 십억원 미만의 금액은 절사하며 잔여금액은 최대 청약자에게 배정한다. 단, 동순위 최대 청약자가 2인 이상인 경우에는 "공동대표주관회사"가 합리적으로 판단하여 배정한다.

(ii) 일반투자자 : 전문투자자 및 기관투자자 배정 후 잔액이 발생한 경우, 그 잔액에 대하여 다음과 같은 방법으로 배정한다.

a. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하는 경우에는 추첨에 의하여 최저청약단위를 배정한다.

b. 총 청약건수가 미달된 모집총액을 최저청약단위로 나눈 건수를 초과하지 않는 경우에는 청약자의 청약금액에 관계없이 최저청약단위를 우선배정하고, 최저청약단위를 초과하는 청약분에 대하여는 그 초과 청약금액에 비례하여 최저청약단위로 안분배정한다.

c. 상기 a, b의 방법으로 배정한 후 잔액이 발생한 경우, 그 잔액에 대하여는 제2조 제2항에 따라 인수단이 인수한다.

5. 일정

(1) 납입일: 2025년 04월 11일

(2) 발행일: 2025년 04월 11일

6. 납입장소

(주)하나은행 신사동지점

7. 상장일정

(1) 상장신청예정일: 2025년 04월 11일

(2) 상장예정일: 2025년 04월 14일

8. 사채권교부예정일 및 교부장소

"본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 실물채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록한다.

9. 기타 모집 또는 매출에 관한 사항

(1) "본 사채"에 대하여는 「주식·사채 등의 전자등록에 관한 법률」 제36조에 의하여 사채권을 발행하지 않고 한국예탁결제원의 전자등록계좌부에 전자등록합니다.

(2) 사채청약금은 납입일에 사채납입금으로 대체충당하며 청약증거금에 대하여는 무이자로 합니다.

(3) 본 사채권의 원리금지급은 고려아연(주)이 전적으로 책임을 집니다.

(4) 원금상환의무나 이자지급의무를 이행하지 않을 경우, 해당 원금상환일 또는 이자지급일의 다음날부터 실제 지급일까지의 경과기간에 대하여 서울특별시에 본점을 두고 있는 시중은행의 연체대출이율 중 최고이율을 적용한 연체이자를 지급합니다. 단, 동 연체대출이율 중 최고이율이 사채이자율을 하회하는 경우에는 사채이자율을 적용합니다.

5. 인수 등에 관한 사항

가. 사채의 인수

| [회 차: 11-1] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 미래에셋증권 | 00111722 | 서울특별시 중구 을지로5길 26 | 50,000,000,000 | 0.18 | 총액인수 |

| 대표 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 60,000,000,000 | 0.18 | 총액인수 |

| 대표 | 하나증권 | 00113465 | 서울특별시 영등포구 의사당대로 82 | 60,000,000,000 | 0.18 | 총액인수 |

| 인수 | 메리츠증권 | 00163682 | 서울특별시 영등포구 국제금융로 10 | 30,000,000,000 | 0.18 | 총액인수 |

| 주) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 제11-1회 및 제11-2회 무보증사채의 전자등록총액이 확정될 예정이며, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

| [회 차: 11-2] | (단위: 원) |

| 인수인 | 주 소 | 인수금액 및 수수료율 | 인수조건 | |||

|---|---|---|---|---|---|---|

| 구분 | 명칭 | 고유번호 | 인수금액 | 수수료율(%) | ||

| 대표 | 미래에셋증권 | 00111722 | 서울특별시 중구 을지로5길 26 | 80,000,000,000 | 0.18 | 총액인수 |

| 대표 | 케이비증권 | 00164876 | 서울특별시 영등포구 여의나루로 50 | 30,000,000,000 | 0.18 | 총액인수 |

| 대표 | 하나증권 | 00113465 | 서울특별시 영등포구 의사당대로 82 | 30,000,000,000 | 0.18 | 총액인수 |

| 인수 | 한국투자증권 | 00160144 | 서울특별시 영등포구 의사당대로 88 |

60,000,000,000 | 0.18 | 총액인수 |

| 주) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 제11-1회 및 제11-2회 무보증사채의 전자등록총액이 확정될 예정이며, 이에 따라 상기 인수인의 인수금액이 조정될 수 있습니다. |

나. 사채의 관리

| [회 차: 11-1] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 200,000,000,000 | 3,000,000 | - |

| 주) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| [회 차: 11-2] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 200,000,000,000 | 3,000,000 | - |

| 주) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

다. 특약사항

"본 사채"의 인수계약서 상의 특약사항은 다음과 같습니다.

|

1. "발행회사"는 "본 사채"의 상환을 완료하기 이전에 아래의 사항이 발생하였을 경우에는 지체없이 "인수단"에게 통보하여야 한다. (1) "발행회사"의 주식이나 주식으로 교부할 수 있거나 발행요구권을 행사할 수 있는 어떠한 증권을 발행하기로 하는 이사회의 결의 등 내부결의가 있은 때 (2) "발행회사"의 발행어음 또는 수표의 부도 혹은 기타 사유로 금융기관으로부터 거래가 정지된 때 (3) "발행회사"의 자산이나 영업의 일부 또는 전부의 변경, 정지 또는 양도 (4) "발행회사"의 영업목적의 변경 (5) 화재, 홍수 등 천재지변, 재해로 "발행회사"에게 막대한 손해가 발생한 때 (6) "발행회사"가 다른 회사를 인수 또는 합병하거나 "발행회사"가 다른 회사에 인수 또는 합병될 때, "발행회사"를 분할하고자 할 때, 기타 "발행회사"의 조직에 관한 중대한 변경이 있는 때 (7) "자산재평가법"에 의하여 자산재평가 착수보고서와 재평가신고를 한 때 (8) "발행회사" 자기자본의 100%이상을 타법인에 출자하는 내용의 이사회 결의 등 내부 결의가 있은 때 (12) 기타 "발행회사" 경영상 중대한 영향을 미치는 사항이 발생한 때 2. "발행회사"는 "본 사채"의 상환을 완료하기 이전에 제18조 1항에 명시된 사항이 발생하여 금융감독원 전자공시시스템에 이를 공시 시 "발행회사"는 "인수단"에 별도 통보할 필요가 없으며 "인수단"은 공시내용을 통하여 확인한다. 단, "발행회사"가 전자공시시스템에 공시하지 않는 경우 "인수단"에 별도 통보한다. |

II. 증권의 주요 권리내용

가. 일반적인 사항

| (단위 : 억원) |

| 회차 | 금액 | 연리이자율 | 만기일 | 옵션관련사항 |

|---|---|---|---|---|

| 제11-1회 무보증사채 | 2,000 | 주2) | 2027년 04월 09일 | - |

| 제11-2회 무보증사채 | 2,000 | 주3) | 2028년 04월 11일 | - |

| (주1) 본 사채는 2025년 04월 03일 09시에서 16시 30분까지 한국금융투자협회 K-Bond 프로그램을 통해 실시하는 수요예측결과에 따라 전자등록총액, 모집(매출)총액, 발행가액, 이자율, 발행수익률이 결정될 예정입니다 (주2) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+ 등급 무보증사채 2년 만기 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율로 합니다. (주3) 수요예측시 공모희망금리는 청약일 1영업일 전 민간채권평가회사 4사(한국자산평가(주), KIS자산평가(주), 나이스피앤아이(주), (주)에프앤자산평가)에서 최종으로 제공하는 AA+ 등급 무보증사채 3년 만기 등급민평 수익률의 산술평균(소수점 넷째 자리 이하절사)에 -0.50%p. ~ +0.50%p.를 가산한 이자율로 합니다. (주4) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측의 결과에 따라 제11-1회 및 제11-2회 무보증사채의 전자등록총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000)한도 범위 내에서 "발행회사"와 "인수단"이 협의하여 변경될 수 있고, 이에 따라 인수인의 인수수량, 인수금액 및 발행총액은 변동될 수 있습니다. (주4) 수요예측 결과에 의한 확정 총액(전자등록총액, 모집(매출)총액, 발행가액) 및 확정 가산(차감)금리, 확정된 인수인의 인수수량 및 인수금액은 2025년 04월 07일 정정신고서를 통해 공시할 예정입니다. 상기 일정은 금리 협의 상황에 따라 일부 변동이 가능합니다. |

(1) 당사가 발행하는 제11-1회 및 제11-2회 채권은 무기명식 이권부 무보증 원화표시 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 조기상환권이 부여되어 있지 않습니다.

(2) 또한, 주식으로 전환될 수 있는 전환청구권이 부여되어 있지 않으며, 본 사채의 등록기관은 한국예탁결제원으로, 주식ㆍ사채 등의 전자등록에 관한 법률에 의거 사채권을 발행하지 않고 전자등록계좌부에 전자등록합니다.

(3) 본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

나. 기한의 이익 상실에 관한 사항(사채 보유자가 조기상환을 청구할 수 있는 권리(Put-option)을 보유하는 경우 그 권리의 조건 및 행사방법)

본 사채의 조기상환을 청구할 수 있는 권리는 기한의 이익을 상실한 경우에만 발생합니다. 사채관리계약서 상 기한의 이익 상실에 관한 사항은 아래와 같습니다.

- 기한의 이익 상실에 관한 사항

|

"발행회사"는 고려아연(주)를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. |

다. 중도상환을 청구할 수 있는 권리(Call-option 등)가 회사에 부여되어 있는 경우 중도상환권 또는 매도청구권의 조건, 통지방법 등

당사가 발행하는 제11-1회 및 제11-2회 무보증사채는 무기명식 이권부 공모사채로서, 본 사채에는 Call-Option이나 Put-Option 등의 중도 및 조기상환권이 부여되어 있지 않습니다.

라. 사채 보유자의 권리가 다른 채권자의 권리보다 후순위일 경우 그에 관한 내용, 선순위 채권자의 권리 잔액

본 사채는 선순위로서 기발행된 당사의 무담보, 무보증 사채 및 기타 채무와 동순위에 있습니다.

마. 발행회사의 의무 및 책임

| 구분 | 원리금지급 | 조달자금의 사용 | 재무비율 유지 | 담보권설정 제한 | 자산의 처분 제한 | 지배구조 변경 제한 |

|---|---|---|---|---|---|---|

| 내용 | 계약상 정하는 시기와 방법에 따라 원리금지급 (제2-1조) |

규정하고 있는 사용목적에 우선적 사용 (제2-2조) |

부채비율 300% 이하 (연결기준, 제2-3조) |

"자기자본"의 300% (제2-4조) |

1회 또는 수회에 걸쳐 자산총계의 50% (연결기준, 제2-5조) |

지배구조변경 제한 (제2-5조의2) |

| 주1) 상기 재무비율 유지, 담보권 설정제한 및 자산매각 한도의 조항은 별도 재무제표 기준으로 적용합니다. 주2) '지배구조 변경사유'란 당사가 「독점규제 및 공정거래에 관한 법률」 제31조에 따른 상호출자제한기업집단에서 제외되는 경우를 말하며, 당사가 속한 상호출자제한기업집단은 "영풍그룹"입니다. |

- 발행회사의 의무 및 책임

|

"발행회사"는 고려아연(주)를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. 제2-2조(조달자금의 사용) ① “발행회사”는 “본 사채”의 발행으로 조달한 자금을 제1-2조 제13호에서 규정하고 있는 사용목적에 우선적으로 사용하여야 한다. 제2-4조(담보권설정등의제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지는 타인의 채무를 위하여 지급보증의무를 부담하거나 “발행회사” 또는 타인의 채무를 위하여 “발행회사”의 자산 전부나 일부상에 새로이 “담보권”을 설정하여서는 아니 된다. 다만, “본 사채”의 미지급된 원리금전액에 대하여도 담보를 동순위 및 동일한 비율로 직접 제공하여주거나 또는 “사채관리회사”가 승인한 다른 담보가 제공되는 경우에는 그러하지 아니한다. 제2-5조(자산의 처분제한) ① “발행회사”는 하나의 회계년도에 1회 또는 수회에 걸쳐 자산총계의 [50%](자산처분후 1년 이내에 처분가액 등을 재원으로 취득한 자산이 있는 경우에는 이를 차감한다) 이상의 자산을 매매, 양도, 임대 기타 처분할 수 없다. 단, “발행회사”의 “최근 보고서”상 자산규모(자산총계)는 [ 14,792,322 ]백만원이다. 제2-5조의2(지배구조변경 제한) ① “발행회사”는 “본 사채”의 원리금지급의무 이행이 완료될 때까지 “발행회사”의 지배구조 변경사유가 발생하지 않도록 한다. 지배구조 변경사유란 다음 각 호의 사유를 말한다. 제2-7조(발행회사의 사채관리회사에 대한 보고 및 통지의무) ① “발행회사”는 법 제159조 또는 제160조에 따라 보고서를 제출한 경우 지체없이 그 사실을 “사채관리회사”에게 통지하여야 한다. 제2-8조(발행회사의 책임) “발행회사”가 “본 계약”과 관련된 사항을 이행함에 허위 또는 중대한 정보가 누락된 자료 및 정보를 제출하거나 불성실한 이행으로 인하여 “사채관리회사” 또는 본 사채권자에게 손해를 발생시킨 때에는 “발행회사”는 이에 대하여 배상의 책임을 진다. |

2. 사채관리계약에 관한 사항

당사는 본 사채의 발행과 관련하여 한국예탁결제원과 사채관리계약을 체결하였으며,사채관리계약과 관련하여 재무비율 등의 유지, 담보권 설정 등의 제한, 자산의 처분제한, 지배구조변경 제한 등의 의무조항을위반할 경우 본 사채의 사채권자 및 사채관리회사는 사채권자집회의 결의에 따라 당사에 대해 서면통지를 함으로써 당사가본 사채에 대한 기한의 이익을 상실함을 선언할 수 있습니다. 자세한 사항은 상기한 기한이익 상실 사유, 아래의 사채관리회사에 관한 사항 및 사채관리계약서를 참고하시기 바랍니다.

가. 사채관리회사의 사채관리 위탁조건

| [회 차: 11-1] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 200,000,000,000 | 3,000,000 | - |

| 주) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

| [회 차: 11-2] | (단위 : 원) |

| 수탁회사 | 주 소 | 위탁금액 및 수수료율 | 위탁조건 | ||

|---|---|---|---|---|---|

| 명칭 | 고유번호 | 위탁금액 | 수수료율(정액) | ||

| 한국예탁결제원 | 00159652 | 부산광역시 남구 문현금융로 40 | 200,000,000,000 | 3,000,000 | - |

| 주) 상기 기재된 총액(전자등록총액, 모집 또는 매출총액)은 예정금액이며, 수요예측 결과에 따라 제11-1회 및 제11-2회 무보증사채의 회차별 발행총액과 무관하게 전자등록총액 합계 금 칠천억원(\ 700,000,000,000) 이하의 범위 내에서 결정 또는 변경될 수 있고, 이에 따라 상기 인수인의 인수수량 및 인수금액이 조정될 수 있습니다. |

나. 사채관리회사와 주관회사 또는 발행회사와의 거래 관계, 사채관리회사의 사채관리 실적, 사채관리 담당 조직 및 연락처 등

(1) 사채관리회사와 주관회사 또는 발행회사와의 거래 관계

| 구분 | 내용 | 해당 여부 |

|---|---|---|

| 주주 관계 | 사채관리회사가 발행회사의 최대주주 또는 주요주주 여부 | 해당 없음 |

| 계열회사 관계 | 사채관리회사와 발행회사 간 계열회사 여부 | 해당 없음 |

| 임원겸임 관계 | 사채관리회사의 임원과 발행회사 임원 간 겸직 여부 | 해당 없음 |

| 채권인수 관계 | 사채관리회사의 주관회사 또는 발행회사 채권인수 여부 | 해당 없음 |

| 기타 이해관계 | 사채관리회사와 발행회사 간 사채관리계약에 관한 기타 이해관계 여부 | 해당 없음 |

(2) 사채관리회사의 사채관리 실적 (2025년 03월 31일 기준)

| 구분 | 실적 | ||||

|---|---|---|---|---|---|

| 2025년 | 2024년 | 2023년 | 2022년 | 2021년 | |

| 계약체결 건수 (건) | 55 | 136 | 94 | 69 | 94 |

| 계약체결 위탁금액(억원) | 113,700 | 276,350 | 206,840 | 136,660 | 186,120 |

(3) 사채관리회사 담당 조직 및 연락처

| 사채관리회사 | 담당조직 | 연락처 |

|---|---|---|

| 한국예탁결제원 | 채권등록2팀 | 02-3774-3304, 3305 |

다. 사채관리회사의 권한

|

"발행회사"는 고려아연(주)를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. 제4-1조(사채관리회사의 권한) ① “사채관리회사”는 다음 각 호의 행위를 할 수 있다. 단, 제1-2조 제14호 나목 (1)의 각 요건 중 어느 하나를 충족하는 경우로서 이에 근거한 사채권자의 서면에 의한 지시가 있는 경우 “사채관리회사”는 다음 각 호의 행위를 하여야 한다. 다만, 동 단서에 따른 지시에 의해 “사채관리회사”가 해당 행위를 하여야 하는 경우라 할지라도, “발행회사”의 잔존 자산이나 자산의 집행가능성 등을 고려할 때 소송의 실익이 없거나 투입되는 비용을 충당하기에 충분한 정도의 배당가능성이 없다는 점을 “사채관리회사”가 독립적인 회계 또는 법률자문을 통하여 혹은 기타 객관적인 자료를 근거로 소명할 수 있는 경우, “사채관리회사”는 해당 요청을 하는 사채권자들에게, 다음 각 호 행위 수행에 필요한 비용의 선급이나 그 지급의 이행보증, 기타 소요 비용 충당에 필요한 합리적 보상을 제공할 것을 요청할 수 있고 그 실현시까지 “사채관리회사”는 상기 지시에 응하지 아니할 수 있다. 제4-2조(사채관리회사의 조사권한 및 발행회사의 협력의무) ① “사채관리회사”는 다음 각 호의 사유가 있는 경우에는 “발행회사”의 업무 및 재산상황에 대하여 정보 및 자료의 제공요구, 실사 등 조사를 할 수 있고, “발행회사”는 이에 성실히 협력하여야 한다. |

라. 사채관리회사의 의무 및 책임 (본 사채 사채관리계약서 내 제4-3조 내지 제4-4조)

|

"발행회사"는 고려아연(주)를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. |

마. 사채관리회사의 사임 등 변경에 관한 사항 (본 사채 사채관리계약서 내 제4-6조)

|

"발행회사"는 고려아연(주)를 지칭하며, "사채관리회사"는 한국예탁결제원을 지칭합니다. |

바. 기타사항

사채관리회사인 한국예탁결제원은 선량한 관리자의 주의로써 사채관리계약상의 권한을 행사하고 의무를 이행하여야 합니다. 기타 자세한 사항은 본 증권신고서에 첨부된 사채관리계약서를 참고하시기 바랍니다.

III. 투자위험요소

1. 사업위험

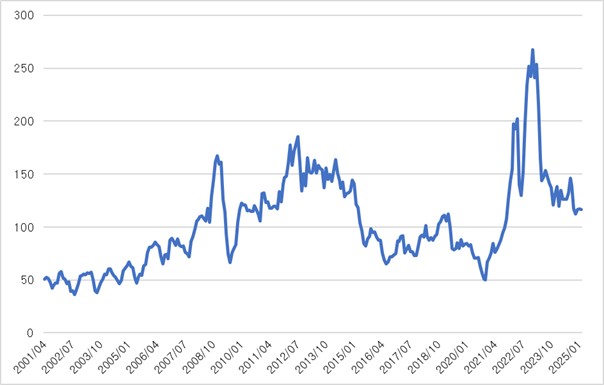

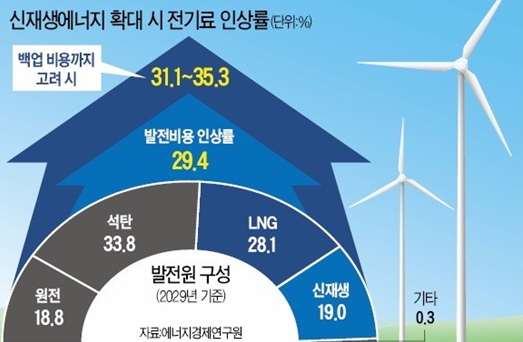

| 가. 국내외 경기침체 및 경기변동에 따른 사업환경 악화 위험 국제통화기금(IMF)이 2025년 1월 발표한 World Economic Outlook(세계경제전망보고서)에 따르면, 세계경제성장률 전망치는 2025년과 2026년 모두 3.3%로 발표되었습니다. 이는 지난 2024년 10월 전망치인 2025년 3.2%, 2026년 3.3%와 비교 시 2025년 전망치는 0.1%p 상승한 수치이고, 2026년 전망치는 동일한 수치입니다. 국제통화기금은 세계 경제 위험요인이 하방으로 기울어져 있다고 진단하면서, 미국 신정부의 보호무역주의 확대, 확장적 재정정책, 이민 정책 등을 위험요인으로 제시하였습니다. 특히, 확장적 재정정책, 규제 완화 정책이 단기적으로 미국 경제 성장에 긍정적 영향을 가져올 수 있지만, 중장기적으로 글로벌 채권 금리 상승, 신흥국 자본 이탈을 초래하여 세계 경제에 위협으로 작용할 수 있다고 주의를 당부하였습니다. 또한, 미국 신정부의 보호무역주의 확대, 이민 제한 정책이무역 갈등 심화, 노동력 공급 차질을 야기함으로서 미국과 세계경제 모두에 부정적 영향을 초래할 위험이 있다고 우려하였습니다. 한편, 세계 경제 상방요인으로는 무역협정 추가 체결 등 자유무역 기조 확대와 함께 노동력 확충, 경쟁촉진, 혁신 지원 등을 위한 구조개혁 추진을 제시하였습니다. 한국은행은 2025년 2월 경제전망보고서를 통해 2025년 국내 GDP 성장률은 1.5%, 2026년 국내 GDP 성장률은 1.8%를 나타낼 것으로 전망하였습니다. 2025년 국내 GDP 성장률은 2024년 11월 전망 대비 0.4%p 하향 조정되었으며, 2026년 전망치는 동일한 수치입니다. 트럼프 신정부의 관세정책 예고 및 정치 불확실성에 따른 심리위축 등의 영향으로 수출과 내수 모두 하방압력이 증대되는 점이 2025년 전망치 하향 조정의 주요 요인으로 작용하였습니다. 2025년의 국내 경기 성장흐름을 보면, 1/4분기중 성장률(전기대비 +0.2%)은 미국 관세정책 예고 및 정치 불확실성에 따른 심리위추그 날씨 등 일시 요인의 영향으로 당초 예상(전기대비 +0.5%)를 하회할 전망으로 분석하였습니다. 2/4분기 이후에는 정치 불확실성이 점차 해소되는 가운데, 금융여건 완화의 영향도 나타나면서 내수는 완만하게 회복될 것으로 전망하였습니다. 반면 수출은 통상환경 악화로 연말로 갈수록 하방압력이 증대될 것으로 예상하였습니다. 2026년에는 통상환경을 둘러싼 불확실성은 있으나 내수를 중심으로 회복되면서 금년보다 높은 성장률은 1.8%를 기록할 것으로 전망하였습니다. 상기와 같은 거시경제 불확실성은 국내외 경기 전반에 걸쳐 영향을 미칠 수 있으며, 당사가 영위하고 있는 비철금속 제련 산업은 경기변동에 따른 전방산업 제품 수요의 영향을 받습니다. 글로벌 및 국내 경기의 회복 추세는 현재 상황에서 예측하기 어려우며, 각국 중앙은행의 통화정책 불확실성, 인플레이션 지속, 지정학적 분열 등 다양한 하방 리스크에 노출되어 있습니다. 국내외 경제 회복이 지연되는 경우 대외 매출 비중이 높은 당사의 매출 실적에 부정적인 영향이 발생할 수 있으니, 투자자들께서는 국내외 시장상황 및 금융시장의 변동성에 대한 지속적인 모니터링 후 투자에 임하시기 바랍니다. |

(1) 글로벌 경기 동향

국제통화기금(IMF)이 2025년 1월 발표한 World Economic Outlook(세계경제전망보고서)에 따르면, 세계경제성장률 전망치는 2025년과 2026년 모두 3.3%로 발표되었습니다. 이는 지난 2024년 10월 전망치인 2025년 3.2%, 2026년 3.3%와 비교 시 2025년 전망치는 0.1%p 상승한 수치이고, 2026년 전망치는 동일한 수치입니다.

하기 IMF의 전망은 2025년 1월 발표된 것으로, 2025년 세계 경제성장률을 3.3%로 전망하며 잠재 성장률 수준으로 수렴할 것으로 내다보았으나, 개별국 일부 조정이 있었습니다. 미국(+0.5%p), 중국(+0.1%p), 스페인(+0.2%p), 영국(+0.1%p) 등에서 상향 조정이 있었으며, 캐나다(-0.4%p), 독일(-0.5%p), 프랑스(-0.3%p) 등에서는 하향 조정이 있었습니다.

선진국 그룹(한국, 미국, 영국, 독일, 프랑스, 일본 등 41개국) 2025년 성장률은 2024년 10월 전망 대비 0.1%p 상향된 1.9%로 전망되었습니다. 국가별로 살펴보면 미국(2.7%) 성장률은 자산 효과에 다른 소비 강세, 완화된 통화정책 및 안정적 금융 여건에 힘입어 큰 폭으로 상향 조정되었습니다. 반면, 지정학적 긴장 지속, 제조업 분야 약세 등으로 독일(0.3%), 프랑스(0.8%), 이탈리아(0.7%) 등 유로존에 대해서는 성장률 둔화를 전망하였습니다. 주요 7개국(G7)과 유로존을 제외한 기타 선진국에서는 실질임금 회복에 따른 소비 진작 등 긍정적 효과와 무역 불확실성 확대에 따른 투자 감소 등 부정적 효과가 균형을 이루며 2.1% 성장을 이룰 것으로 예상하였습니다.

신흥개도국 그룹(중국, 인도, 러시아, 브라질 등 155개국) 2025년 성장률은 2024년 10월 전망과 동일한 4.2%로 전망되었습니다. 중국(4.6%)에서는 대규모 부양 정책이 높아진 무역 불확실성과 자산시장 부진의 부정적 영향을 보완할 것으로 평가하였고, 인도(6.5%)는 지난 10월 전망과 동일하게 잠재성장률 수준 성장을 예상하였습니다.

2025년 1월 IMF가 제시한 세계 성장률 전망치는 다음과 같습니다.

| [국제통화기금 세계 경제성장 전망] |

| (단위 : %, %p.) |

| 구분 | 2024년 | 2025년(E) | 2026년(E) | ||||

|---|---|---|---|---|---|---|---|

| 24.10월 (A) |

25.1월 (B) |

조정폭 (B-A) |

24.10월 (C) |

25.1월 (D) |

조정폭 (D-C) |

||

| 세계 | 3.2 | 3.2 | 3.3 | 0.1 | 3.3 | 3.3 | 0.0 |

| 선진국 | 1.7 | 1.8 | 1.9 | 0.1 | 1.8 | 1.8 | 0.0 |

| 미국 | 2.8 | 2.2 | 2.7 | 0.5 | 2.0 | 2.1 | 0.1 |

| 유로존 | 0.8 | 1.2 | 1.0 | -0.2 | 1.5 | 1.4 | -0.1 |

| 독일 | -0.2 | 0.8 | 0.3 | -0.5 | 1.4 | 1.1 | -0.3 |

| 프랑스 | 1.1 | 1.1 | 0.8 | -0.3 | 1.3 | 1.1 | -0.2 |

| 이탈리아 | 0.6 | 0.8 | 0.7 | -0.1 | 0.7 | 0.9 | 0.2 |

| 스페인 | 3.1 | 2.1 | 2.3 | 0.2 | 1.8 | 1.8 | 0.0 |

| 일본 | -0.2 | 1.1 | 1.1 | 0.0 | 0.8 | 0.8 | 0.0 |

| 영국 | 0.9 | 1.5 | 1.6 | 0.1 | 1.5 | 1.5 | 0.0 |

| 캐나다 | 1.3 | 2.4 | 2.0 | -0.4 | 2.0 | 2.0 | 0.0 |

| 한국 | 2.2 | 2.2 | 2.0 | -0.2 | 2.2 | 2.1 | -0.1 |

| 호주 | 1.2 | 2.1 | 2.1 | 0.0 | 2.2 | 2.2 | 0.0 |

| 기타 선진국 | 2.0 | 2.2 | 2.1 | -0.1 | 2.3 | 2.3 | 0.0 |

| 신흥개도국 | 4.2 | 4.2 | 4.2 | 0.0 | 4.2 | 4.3 | 0.1 |

| 중국 | 4.8 | 4.5 | 4.6 | 0.1 | 4.1 | 4.5 | 0.4 |

| 인도 | 6.5 | 6.5 | 6.5 | 0.0 | 6.5 | 6.5 | 0.0 |

| 러시아 | 3.8 | 1.3 | 1.4 | 0.1 | 1.2 | 1.2 | 0.0 |

| 브라질 | 3.7 | 2.2 | 2.2 | 0.0 | 2.3 | 2.2 | -0.1 |

| 멕시코 | 1.8 | 1.3 | 1.4 | 0.1 | 2.0 | 2.0 | 0.0 |

| 사우디 | 1.4 | 4.6 | 3.3 | -1.3 | 4.4 | 4.1 | -0.3 |

| 남아공 | 0.8 | 1.5 | 1.5 | 0.0 | 1.5 | 1.6 | 0.1 |

| 출처 : IMF World Economic Outlook (2025.01) |

국제통화기금은 세계 경제 위험요인이 하방으로 기울어져 있다고 진단하면서, 미국 신정부의 보호무역주의 확대, 확장적 재정정책, 이민 정책 등을 위험요인으로 제시하였습니다. 특히, 확장적 재정정책, 규제 완화 정책이 단기적으로 미국 경제 성장에 긍정적 영향을 가져올 수 있지만, 중장기적으로 글로벌 채권 금리 상승, 신흥국 자본 이탈을 초래하여 세계 경제에 위협으로 작용할 수 있다고 주의를 당부하였습니다. 또한, 미국 신정부의 보호무역주의 확대, 이민 제한 정책이무역 갈등 심화, 노동력 공급 차질을 야기함으로서 미국과 세계경제 모두에 부정적 영향을 초래할 위험이 있다고 우려하였습니다. 한편, 세계 경제 상방요인으로는 무역협정 추가 체결 등 자유무역 기조 확대와 함께 노동력 확충, 경쟁촉진, 혁신 지원 등을 위한 구조개혁 추진을 제시하였습니다.

또한, IMF는 중앙은행이 물가·성장·고용 상황을 종합적으로 고려하여 신중하고, 유연하게 통화정책을 시행할 것을 강조하였으며, 재정 당국에 대해서는 재정여력 확보를 위한 건전재정 기조 강화와 함께 취약계층 보호를 위한 선별 지원을 권고하였습니다. 이와 함께 통화정책 전환으로 인한 자본이동의 변동성 확대에 대비하여 제한적인 외환시장 개입과 함께 급격한 위기 발생시 자본흐름제한조치 활용을 제안하였으며, 그 밖에 중장기 생산성 제고를 위한 구조개혁 및 기후변화 대응 노력과 함께 자유로운 무역 복원을 위한 다자간 협력 강화 필요성을 언급하였습니다.

또한, 국가별 상황에 맞게 물가, 성장, 고용 상황을 종합적으로 고려하여 통화정책을 조정할 것을 권고하였으며, 지속가능한 부채 관리를 위한 재정 건전화 노력과 함께 성장 친화적 재정 투자 및 취약계층 보호를 강조하였습니다. 아울러, 자본이동 변동성 확대에 대비하여 일시적인 외환시장 개입, 적절한 거시건전성 조치 도입과 급격한 위기 발생 시 자본흐름 제한조치 활용을 제안하였습니다. 그 밖에, 노동시장·디지털화 등 생산성 제고를 위한 구조개혁과 함께 무역 분절화 방지를 위한 다자간 무역 협력 강화 노력을 촉구하였습니다.

(2) 국내 경기 동향

한국은행은 2025년 2월 경제전망보고서를 통해 2025년 국내 GDP 성장률은 1.5%, 2026년 국내 GDP 성장률은 1.8%를 나타낼 것으로 전망하였습니다. 2025년 국내 GDP 성장률은 2024년 11월 전망 대비 0.4%p 하향 조정되었으며, 2026년 전망치는 동일한 수치입니다. 트럼프 신정부의 관세정책 예고 및 정치 불확실성에 따른 심리위축 등의 영향으로 수출과 내수 모두 하방압력이 증대되는 점이 2025년 전망치 하향 조정의 주요 요인으로 작용하였습니다. 2025년의 국내 경기 성장흐름을 보면, 1/4분기중 성장률(전기대비 +0.2%)은 미국 관세정책 예고 및 정치 불확실성에 따른 심리위추그 날씨 등 일시 요인의 영향으로 당초 예상(전기대비 +0.5%)를 하회할 전망으로 분석하였습니다. 2/4분기 이후에는 정치 불확실성이 점차 해소되는 가운데, 금융여건 완화의 영향도 나타나면서 내수는 완만하게 회복될 것으로 전망하였습니다. 반면 수출은 통상환경 악화로 연말로 갈수록 하방압력이 증대될 것으로 예상하였습니다. 2026년에는 통상환경을 둘러싼 불확실성은 있으나 내수를 중심으로 회복되면서 금년보다 높은 성장률은 1.8%를 기록할 것으로 전망하였습니다.

| [한국은행 국내 경제성장 전망] |

| (단위 : %) |

| 구 분 | 2024년 | 2025년(E) | 2026년(E) |

|---|---|---|---|

| GDP 성장률 | 2.0 | 1.5 | 1.8 |

| - 민간소비 | 1.1 | 1.4 | 1.8 |

| - 건설투자 | △2.7 | △2.8 | 2.5 |

| - 설비투자 | 1.8 | 2.6 | 2.0 |

| - 지식재산생산물투자 | 0.7 | 3.7 | 3.1 |

| - 재화수출 | 6.3 | 0.9 | 0.8 |

| - 재화수입 | 1.2 | 1.1 | 1.9 |

| 출처): 한국은행 경제전망 보고서, 한국은행, 2025년 2월 |

| 주) 전년 동기 대비 기준 |

각 부문별로, 민간소비는 심리위축 등으로 부진한 흐름을 보이고 있으나, 2분기 이후에는 정치 불확실성이 줄어들고 금융여건 완화 영향도 나타나면서 점차 회복될 전망입니다. 투자 부문의 경우 건설투자는 그간의 수주, 착공 위축 영향으로 지난해에 이어 금년에도 부진할 전망이며, 설비투자는 금년 중 반도체장비 투자를 중심으로 완만한 성장세를 나타낼 것으로, 지식재산생산물투자는 기술경쟁력 강화를 위한 주요 기업의 연구개발 지속과 정부 연구개발 예산 확대에 힘입어 증가율이 높아질 것으로 전망됩니다. 재화수출은 예상보다 빠른 미국의 통상압력 움직임 등을 감안하면 증가세가 다소 둔화될 것으로 예상되며, 재화 수입 역시 내수 회복 지연과 수출 증가세 둔화로 이전 예측보다 낮은 성장률을 보일 것으로 전망됩니다. 품목별로 살펴보면 수출의 경우 IT 부문은 증가세를 지속하겠으나, 비IT부문은 감소하는 등 품목별 차별화가 이어질 것을 예상되며 수입의 경우 자본재와 소비재를 중심으로 증가하겠으나, 내수회복 지연 등으로 그 폭은 소폭에 그칠 전망입니다.

코로나19 이후 세계 각국은 중국의 리오프닝, 주요 선진국의 견조한 고용 등에 힘입어 민간소비가 양호한 성장세를 보였음에도 불구하고, 금융 불안 심화, 지정학적 리스크, 통화긴축의 여파로 인한 투자심리 위축 등의 영향으로 성장세가 둔화되고 있으며 국내외 경기 회복이 향후에도 한동안 지연될 가능성을 배제할 수 없습니다. 이처럼 코로나19 이후에도 여전히 인플레이션 우려, 통화정책의 변동성, 지정학적 분열 등의 불확실성이 존재하고 있으며, 국내외 경기 회복이 향후에도 한동안 지연될 가능성을 배제할 수 없습니다.

아연 및 연, 금, 은 등 비철금속 산업은 철강, 자동차, 가전, 전기, 건설산업 등의 중요한 기초 소재 산업입니다. 특히 당사의 대표적인 제품인 아연은 자동차 및 가전제품의 외장재와 건설용 철판재에 쓰이는 철강재의 부식 방지용 도금원료로 쓰이고 있으며, 연은 자동차의 주요 부품인 배터리의 원료와 건설자재, 전선피복, 방음재의 기초재료로 사용되고 있습니다. 이렇듯 비철금속 산업은 철강업과 함께 대표적인 국가 기간산업으로, 철강, 자동차, 건설산업 등의 중요한 기초 소재산업으로 기본적인 수요가 일정부분 유지되고 있기 때문에 일반 소비재 산업에 비해 경기변동에 직접적인 영향은 크지 않으나 궁극적으로 경기변동에 연동되는 특성을 가지고 있습니다. 전방산업인 철강, 자동차, 건설산업이 경기변동에 민감한 산업이라는 점에서 전방산업의 경기가 악화될 경우 당사의 주요 제품인 연, 아연 등 비철금속 제품의 수요 감소가 초래될 수 있습니다. 또한, 비철금속 가격은 Global 시장 상황과 연동되기 때문에 투기적 수요 등 수급 상황(Fundamental) 이외의 세계 금융 시장 환경 변화에도 제한적으로 영향을 받을 수 있으므로, 글로벌 경기와 산업 전반의 부진이 지속될 경우 당사의 영업환경에도 피해를 줄 수 있는 점 유념하시길 바랍니다.

상기와 같은 거시경제 불확실성은 국내외 경기 전반에 걸쳐 영향을 미칠 수 있으며, 당사가 영위하고 있는 비철금속 제련 산업은 경기변동에 따른 전방산업 제품 수요의 영향을 받습니다.

2024년말 기준 당사의 전체 매출에서 수출이 차지하는 비중은 66.9%, 내수가 차지하는 비중은 33.1% 수준이었습니다. 수출향 매출 내 제품별 비중을 살펴보면 은(43.3%), 아연(28.9%), 연(18.5%), 동(1.5%) 순으로 높은 비중을 차지하였으며, 내수향 매출 내 제품별 비중을 살펴보면 아연(37.3%), 금(28.0%), 연(15.8%), 동(11.6%), 은(1.4%) 순으로 높은 비중을 차지하였습니다. 수출향 매출이 전체 매출의 약 2/3를 차지한다는 점에서 당사가 영위하는 산업은 전방산업인 철강, 자동차, 전기, 건설산업 특성상 수출비중이 높은 경향을 보이고 있어, 향후 글로벌 경기 변동에 따라 당사의 매출 및 수익성에 미치는 영향이 크다고 볼 수 있습니다. 당사의 주요제품별 매출 비중은 다음과 같습니다.

| [당사 제품별 매출액 비중] |

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 2024년 | 2023년 | 2022년 | |

|---|---|---|---|---|---|---|

| 비철금속 제조 및 판매 |

제품 | 아연 | 수출 | 1,562,484 | 1,694,343 | 2,056,161 |

| 내수 | 997,996 | 765,466 | 976,874 | |||

| 합계 | 2,560,480 | 2,459,809 | 3,033,035 | |||

| 연 | 수출 | 998,618 | 939,137 | 1,008,862 | ||

| 내수 | 421,954 | 361,545 | 335,457 | |||

| 합계 | 1,420,572 | 1,300,682 | 1,344,319 | |||

| 금 | 수출 | - | 222,033 | 111,001 | ||

| 내수 | 748,178 | 533,654 | 778,664 | |||

| 합계 | 748,178 | 755,687 | 889,665 | |||

| 은 | 수출 | 2,346,003 | 1,894,258 | 1,807,537 | ||

| 내수 | 37,621 | 29,919 | 28,578 | |||

| 합계 | 2,383,624 | 1,924,177 | 1,836,115 | |||

| 동 | 수출 | 80,056 | 65,265 | 27,946 | ||

| 내수 | 309,355 | 278,612 | 269,564 | |||

| 합계 | 389,411 | 343,877 | 297,510 | |||

| 기타 | 수출 | 425,022 | 350,624 | 509,052 | ||

| 내수 | 161,729 | 156,213 | 171,682 | |||

| 합계 | 586,751 | 506,837 | 680,734 | |||

| 합 계 | 수출 | 5,412,183 | 5,165,660 | 5,520,559 | ||

| 내수 | 2,676,833 | 2,125,409 | 2,560,819 | |||

| 합계 | 8,089,016 | 7,291,069 | 8,081,378 | |||

| 출처 : 당사 사업보고서(2024.12), 별도기준 |

글로벌 및 국내 경기의 회복 추세는 불확실성이 존재하며, 각국 중앙은행의 통화정책 불확실성, 인플레이션 지속, 지정학적 분열 등 다양한 하방 리스크에 노출되어 있습니다. 국내외 경제 회복이 지연되는 경우 대외 매출 비중이 높은 당사의 매출 실적에 부정적인 영향이 발생할 수 있으니, 투자자들께서는 국내외 시장상황 및 금융시장의 변동성에 대한 지속적인 모니터링 후 투자에 임하시기 바랍니다.

또한, 당사는 미국, 호주 등에서도 사업을 진행하고 있으므로 세계 각국의 글로벌 경기상황에 대한 모니터링이 필요합니다. 미국 트럼프 행정부의 전기차 및 신재생 에너지 등 당사 주요 신사업(2차전지소재 및 리사이클링 산업)에 대한 정책 차이 및 환율 불확실성 뿐만 아니라 독일 경기회복 지연, 프랑스 내 정치적 불확실성 등의 유로존 상황과 더불어 중국 시장의 내수 부진 및 부동산 시장 위축 등의 경기 부진 경과에 따라 글로벌 경기 둔화에 대한 우려가 증가하고 있습니다. 따라서 투자자들께서는 이러한 글로벌 경기 상황 및 금융시장 변동성에 대해 유념하시고 투자에 임하시기 바랍니다.

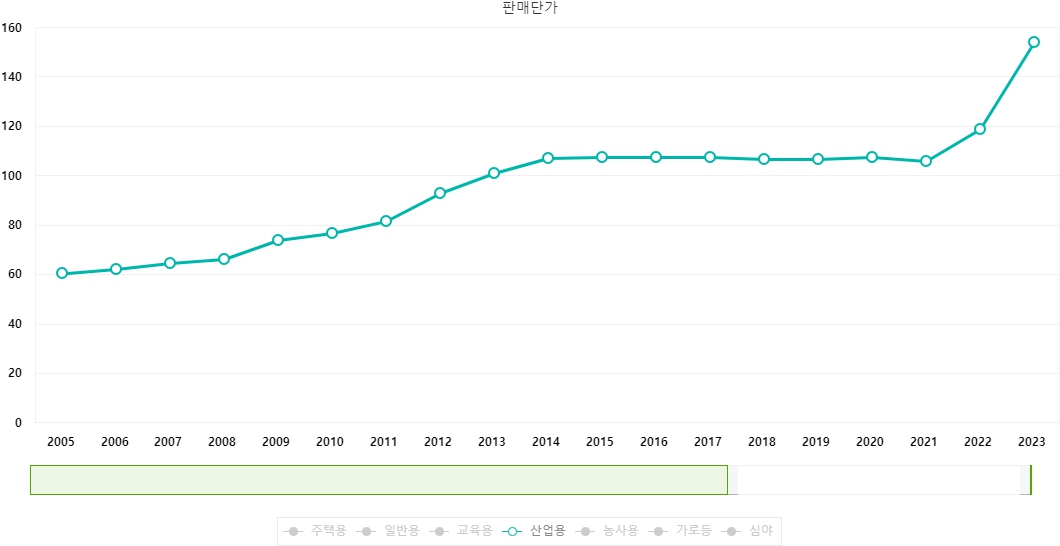

| 나. 전방산업 부진에 따른 사업부문의 성장성 둔화 위험 당사의 주요 사업은 아연 및 연 등 비철금속의 제조 및 판매업이며, 종속회사를 통해 신사업 부문(리사이클링사업, 신재생에너지 및 수소개발사업, 2차전지소재업)을 영위하며 신성장 동력을 확보하고 있습니다. 당사의 주요 제품인 아연 및 연이 철강재의 소재로 주로 사용된다는 점을 고려하면, 당사의 주요 전방산업인 철강업 경기 변동에 따라 당사의 수익성이 변동될 가능성이 있습니다. 철강업은 자동차, 조선, 건설, 가전 등 산업 전반에 필요한 기초 원자재를 생산하는 산업으로 전방산업의 업황 및 경기에 시황이 연동되는 특성을 가지고 있습니다. 경기 민감업종에 속하는 조선, 건설 부문의 경기가 악화될 경우 철강재 수요 감소가 초래될 수 있습니다. 경기가 악화되어 제조업의 기초 소재인 철강재 산업의 불황이 있을시 당사 역시 수익성이 악화될 수 있으므로, 투자자께서는 국내외 경기변동 및 건설업, 철강업 등 경기민감업종의 동향에 대한 지속적인 모니터링이 필요합니다. 2025년 2월 한국신용평가의 철강산업 보고서에 따르면 원료 및 철강가격의 전반적인 하향압력이 계속되는 가운데, 수요 부진과 수입산 대체에 따른 고객사 가격 저항으로 2025년에도 원활한 판가 인상을 통한 롤마진(판매가격-원재료가격) 확대가 용이하지 않을 것으로 분석하였습니다. 환율 상승에 의한 원료 조달비용 가중, 전기요금 상승세, 가동률 부진에 따른 고정비 부담 등도 계속해서 수익성 제약 요소로 작용할 전망입니다. 철강 내수 회복이 지연되는 가운데서도 중국의 과잉 생산에 따른 수출 확대압력과 인도 등 신흥시장의 철강 자급률 상승 추세가 지속될 것으로 예상됨에 따라 단기간 철강시장의 공급부담이 완화되는 것은 어려울 것으로 분석됩니다. 국내 소비 침체를 보완하던 수출 또한 미국 트럼프 2기 행정부의 통상 압박에 직면하여 불확실성이 확대되고 있습니다. 따라서 단기적으로 당사 전방산업인 철강업의 부진이 전망됨에 따라 연, 아연 등 당사 주요 제품에 대한 수요가 감소하여 당사 수익성에 부정적인 영향을 미칠 수 있으므로 투자자께서는 유의하시기 바랍니다. |

당사의 주요 사업은 아연 및 연 등 비철금속의 제조 및 판매업이며, 종속회사를 통해 신사업 부문(리사이클링사업, 신재생에너지 및 수소개발사업, 2차전지소재업)을 영위하며 신성장 동력을 확보하고 있습니다.

당사가 생산하는 주요 비철금속 제품에는 아연, 은, 연, 금이 있으며, 주요 생산 품목에 대한 용도와 매출액 및 총 매출액에서 차지하는 비중은 다음과 같습니다.

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 구체적용도 | 2024년 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||||

| 비철금속 제조 및 판매 |

제품 | 아연 | 용융아연도금, Die-Casting합금, 전기아연도금, 신동, 금속화학 등 | 2,560,480 | 31.7 | 2,459,809 | 33.7 | 3,033,035 | 37.5 |

| 연 | 축전기전극, 안료, 땜납, 활자합금, 전선피복용, Bearing합금 등 | 1,420,572 | 17.6 | 1,300,682 | 17.8 | 1,344,319 | 16.6 | ||

| 금 | 전기도금, 화폐, 전기접점, 장식품, 치과재료 등 | 748,178 | 9.2 | 755,687 | 10.4 | 889,665 | 11.0 | ||

| 은 | 사진감광재료, 전기도금, 전기접점, 치과재료 등 | 2,383,624 | 29.5 | 1,924,177 | 26.4 | 1,836,115 | 22.7 | ||

| 동 | 전선, 전지, 냉난방 배관, 전자재료, 동전 등 | 389,411 | 4.8 | 343,877 | 4.7 | 297,510 | 3.7 | ||

| 기타 | - | 586,751 | 7.3 | 506,837 | 7.0 | 680,734 | 8.4 | ||

| 합계 | - | 8,089,016 | 100.0 | 7,291,069 | 100.0 | 8,081,378 | 100.0 | ||

| 출처: 당사 사업보고서(2024.12) |

① 아연

2024년말 별도기준 당사 매출의 31.7%를 차지하는 아연은 주로 아연 도금 및 아연 합금, 황동 및 청동 등의 형태로 사용됩니다. 특히 철강재의 부식 방지용 도금 수요가 주를 이루며, 주요 전방산업으로는 철강, 건설 및 자동차 등의 산업이 있습니다. 따라서 아연의 수요는 전방산업인 철강 수요를 추종하는 경향이 있습니다.

② 연

연은 주로 내연기관 자동차의 배터리로 사용되는 납축전지의 원료로 쓰이며, 2024년말 별도기준 당사 매출의 17.6%를 차지합니다. 전기차와 수소차의 등장으로 리튬배터리와 연료전지 등이 납축전지를 일부 대체하고 있지만, 땜납, 방사선차폐, 안료, 방음재 등에 대한 수요가 여전히 존재하며 연은 재활용이 용이하므로 폐배터리를 이용한 재생연 생산량의 증대가 예상됩니다.

③ 은 / 금

은은 2024년말 별도기준 당사 매출의 29.5%를 차지하며 주얼리, 바, 코인, 은 식기류 외에도 태양전지, 사진감광재료, 전기도금, 전기접점, 치과재료 등의 다양한 용도로 사용됩니다. 금은 수요의 과반 이상이 귀금속 수요이지만, 전기도금, 화폐, 전기접점, 장식품, 치과재료 등 다양한 산업용 재료로 활용되고 있으며 2024년말 별도기준 9.2%의 매출비중 차지하고 있습니다.

당사의 주요 제품인 아연 및 연이 철강재의 소재로 주로 사용된다는 점을 고려하면, 당사의 주요 전방산업인 철강업 경기 변동에 따라 당사의 수익성이 변동될 가능성이 있습니다. 철강업은 자동차, 조선, 건설, 가전 등 산업 전반에 필요한 기초 원자재를 생산하는 산업으로 전방산업의 업황 및 경기에 시황이 연동되는 특성을 가지고 있습니다. 경기 민감업종에 속하는 조선, 건설 부문의 경기가 악화될 경우 철강재 수요 감소가 초래될 수 있습니다. 경기가 악화되어 제조업의 기초 소재인 철강재 산업의 불황이 있을시 당사 역시 수익성이 악화될 수 있으므로, 투자자께서는 국내외 경기변동 및 건설업, 철강업 등 경기민감업종의 동향에 대한 지속적인 모니터링이 필요합니다.

당사 주요 전방산업인 철강업의 위험요소는 다음과 같습니다.

[철강제품 수요측면 위험]

철강제품은 주로 건설, 자동차, 가전, 기계 등의 전방산업에서 기초소재로 사용되기 때문에 전방산업 업황이 철강제품수요에 있어서 중요한 요소로 작용합니다. 따라서, 철강제품 수요가 증가하기 위해서는 글로벌 경제 성장과 전방산업 수요 확대가 선행되어야합니다. 이와 반대로 국내외 경제성장이 부진하거나 침체될 경우, 철강산업의 수익성과 재무건전성에 악영향을 미칠 수 있습니다.

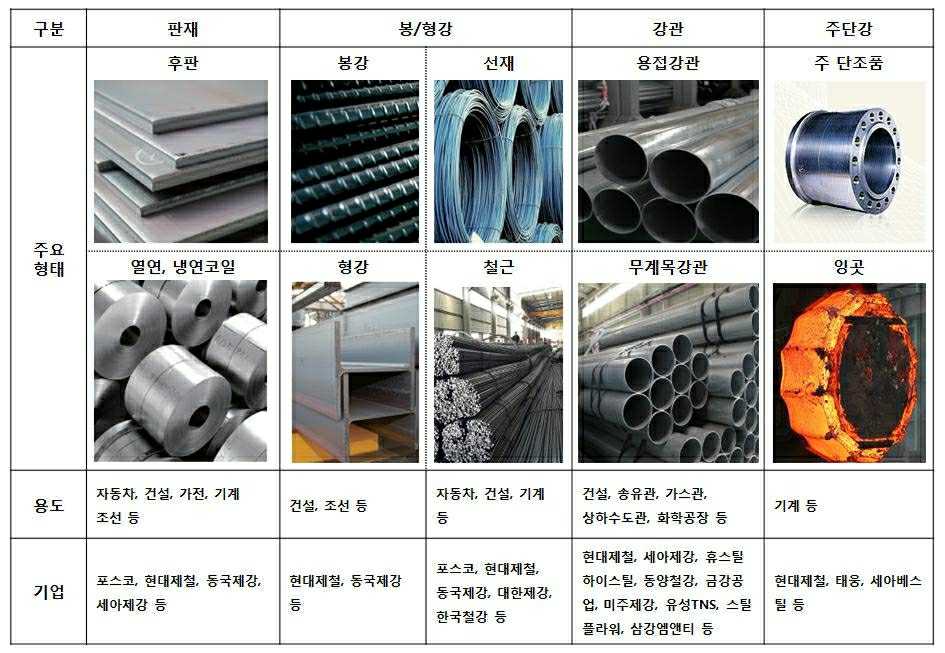

| [철강제품별 주요 형태] |

|

|

철강제품별주요형태 |

| 출처: 한국철강협회 |

세계 철강 소비성장률은 2017년 4.7%(YoY), 2018년 4.6%(YoY), 2019년 3.4%(YoY)로 지속적인 성장을 보여왔으나 2020년에는 COVID-19의 확산으로 국가간 이동 제한과 교역 위축 및 주요 산업의 가동률 저하에 기인하여 소비성장률이 0.1%(YoY)로 크게 감소하였습니다. 다행히 2021년에는 각국의 경기부양책 효과와 수요산업 활동의 본격 재개로 철강산업이 회복되었으나, 2022년에는 글로벌 인플레이션 현황 심화와 각 국의 통화 긴축정책, 중국 등 주요 철강 소비국의 경기 둔화의 영향으로 철강수요는 3.3% 감소하였습니다. 2023년에는 인도의 제조업 성장 등 신흥국들의 견조한 수요 성장세에도 주요국들의 고금리 및 인플레이션에 따른 경기부진, 러시아-우크라이나 전쟁 장기화에 따른 공급망 충격, 중국의 리오프닝과 경기부양책에도 정체 내지 둔화 추세인 중국 철강 수요 등에 기인해 전년 대비 -0.8%을 기록하며 역성장하였습니다. 또한 2024년에도 통화 긴축 및 지정학적 위기로 인한 유럽, 미국 등 선진국 시장의 회복 지연, 중국의 철강 소비 정체에 따라 각각 -0.9%의 역성장을 기록할 것으로 전망되었으며, 2025년에 들어서야 1.2%의 제한적 성장이 있을 것으로 세계철강협회가 분석한 바 있습니다.

| [주요 국가별 철강수요 추이 및 전망] |

| (단위: 백만톤) |

| 구분 | 철강재 수요 | 증가율(%) | ||||

|---|---|---|---|---|---|---|

| 2023년 | 2024년(F) | 2025년(F) | 2023년 | 2024년(F) | 2025년(F) | |

| 세계 | 1,767.0 | 1,750.9 | 1,771.5 | -0.8 | -0.9 | 1.2 |

| EU(27개국)+영국 | 138.7 | 136.6 | 141.4 | -8.7 | -1.5 | 3.5 |

| 기타 유럽 | 44.7 | 42.5 | 42.2 | 14.7 | -5.0 | -0.7 |

| 독립국가연합 | 60.3 | 60.5 | 60.0 | 11.5 | 0.3 | -0.8 |

| 북미 | 132.5 | 131.3 | 133.4 | -0.3 | -0.9 | 1.6 |

| 중남미 | 45.7 | 45.6 | 47.8 | 1.0 | -0.3 | 4.8 |

| 아프리카 | 35.4 | 37.1 | 38.9 | 0.5 | 4.8 | 4.8 |

| 중동 | 54.2 | 56.9 | 58.7 | 4.2 | 4.9 | 3.3 |

| 아시아/오세아니아 | 1,255.5 | 1,240.5 | 1,249.1 | -1.2 | -1.2 | 0.7 |

| 세계(중국 제외) | 871.3 | 882.1 | 911.4 | 2.0 | 1.2 | 3.3 |

| 선진국 | 359.4 | 352.2 | 359.0 | -4.1 | -2.0 | 1.9 |

| 중국 | 895.7 | 868.8 | 860.1 | -3.3 | -3.0 | -1.0 |

| 신흥국(중국, 인도 제외) | 379.1 | 386.4 | 396.7 | 4.3 | 1.9 | 2.7 |

| ASEAN | 71.0 | 74.2 | 76.8 | -2.2 | 4.5 | 3.5 |

| MENA | 67.8 | 71.3 | 74.1 | 0.6 | 5.3 | 3.8 |

| 주) ASEAN: 인도네시아, 말레이시아, 필리핀, 태국, 베트남 출처: 세계철강협회(WSA), Worldsteel Short Range Outlook(2024.10) |

중국은 최근까지 대규모 건설사업 등 인프라 구축에 투자 지출을 확대하면서 지속적으로 높은 성장률을 유지해 왔습니다. 이와 같은 고도성장과 함께 철강 수요가 급증하자 철강산업 또한 급속도로 성장했으며, 이에 중국은 2020년 56.3%, 2021년 51.8% 수준의 높은 철강소비 비중을 차지하였습니다. 하지만, 2022년 중국의 철강소비량은 중국의 방역정책 및 부동산 경기 냉각으로 인해 2021년 대비 감소한 926.7백만톤을 기록하였으나, 세계 철강 소비량이 전반적으로 감소한 영향으로 중국 철강소비 비중은 52.0%로 소폭 상승하였습니다. 2023년에는 중국 내수 부동산 침체의 장기화에 따른 영향으로 중국 철강소비량은 전년대비 소폭 감소한 905.1백만톤을 기록하였습니다. 중국 야금공업계획연구원이 발표한 '2025년 중국 및 세계 철강 수요 전망 보고서'에 따르면, 2024년 중국 철강 소비량은 전년 대비 4.4% 감소한 863.0백만톤으로 추정되어 지속적인 감소세를 보였습니다. 중국의 철강 수요는 부동산 시장 침체의 영향으로 건설 부문의 철강재 소비량이 전년대비 8.6% 감소한 것이 주요 요인으로 작용해 부진하였으며, 2025년에는 약 3.2%의 추가적인 수요 감소가 있을 것으로 전망되었습니다.

| [중국 철강소비량 추이] (단위: 백만톤) |

| 구분 | 2023년 | 2022년 | 2021년 | 2020년 | 2019년 |

| 세계 | 1,778.3 | 1,781.6 | 1,844.4 | 1,790.4 | 1,776.6 |

| 중국 | 905.1 | 926.7 | 954.4 | 1,008.7 | 911.9 |

| 중국비중 | 50.9% | 52.0% | 51.7% | 56.3% | 51.3% |

| 출처: WSA, Apparent Steel use(2024.12) |