|

|

산일전기 31기 사업보고서 대표이사 확인서 서명 날인본(기재정정) |

정 정 신 고 (보고)

| 2025년 03월 28일 |

| 1. 정정대상 공시서류 : | 사업보고서 |

| 2. 정정대상 공시서류의 최초제출일 : | 2025년 03월 20일 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| I. 회사의개요 1. 회사의 개요 사. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명 |

아니오 | 기재오류 정정 | "전체 매출의 80% 이상이 수출을 통해 발생하며,(생략)" |

"전체 매출의 90% 이상이 수출을 통해 발생하며,(생략)" |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| IV. 이사의 경영진단 및 분석의견 3. 재무상태 및 영업실적 가. 재무상태 |

아니오 | 기재오류 정정 | "재무비율 측면에서 자기자본비율이 88.1%, 부채비율이 11.9%로 동종업계 대비 양호한 수준의 재무구조를 지속적으로 유지하고 있습니다." |

"재무비율 측면에서 자기자본비율이 88.1%, 부채비율이 13.5%로 동종업계 대비 양호한 수준의 재무구조를 지속적으로 유지하고 있습니다." |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| V. 회계감사인의 감사의견 등 2. 내부통제에 관한 사항 2) 회계담당자의 경력 및 교육실적 |

아니오 | 기재누락 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| VIII. 임원 및 직원 등에 관한 사항 2. 임원의 보수 등 가. 주주총회 승인금액 |

아니오 | 단위오류 정정 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| XI. 그 밖에 투자자 보호를 위하여 필요한 사항 2. 우발부채 등에 관한 사항 가. 중요한 소송사건 2) 산동동방스틸공사 원자재 공급계약 이행촉구 청구 소송 |

아니오 | 기재오류 정정 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| XII. 상세표 3. 타법인출자 현황(상세) |

아니오 | 기재오류 정정 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

【 대표이사 등의 확인 】

|

|

산일전기 31기 사업보고서 대표이사 확인서 서명 날인본(기재정정) |

사 업 보 고 서

(제 31 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 산일전기 주식회사 |

| 대 표 이 사 : | 박 동 석 |

| 본 점 소 재 지 : | 경기도 안산시 단원구 시화벤처로 481 |

| (전 화) 031-319-4411 | |

| (홈페이지) http://www.sanil.co.kr |

|

| 작 성 책 임 자 : | (직 책) 전략기획팀장 (성 명) 오 창 희 |

| (전 화) 031-319-4411 | |

【 대표이사 등의 확인 】

|

|

산일전기 31기 사업보고서_대표이사 확인서 서명 날인본 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 국문 명칭은 "산일전기 주식회사 "이며,

영문 명칭은 "SANIL ELECTRIC CO., LTD." 입니다.

다. 설립일자

당사는 1994년 03월 21일 "산일전기 주식회사"로 설립되었습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본사주소 | 경기도 안산시 단원구 시화벤처로 481 |

| 전화번호 | 031-391-4411 |

| 홈페이지 | WWW.SANIL.CO.KR |

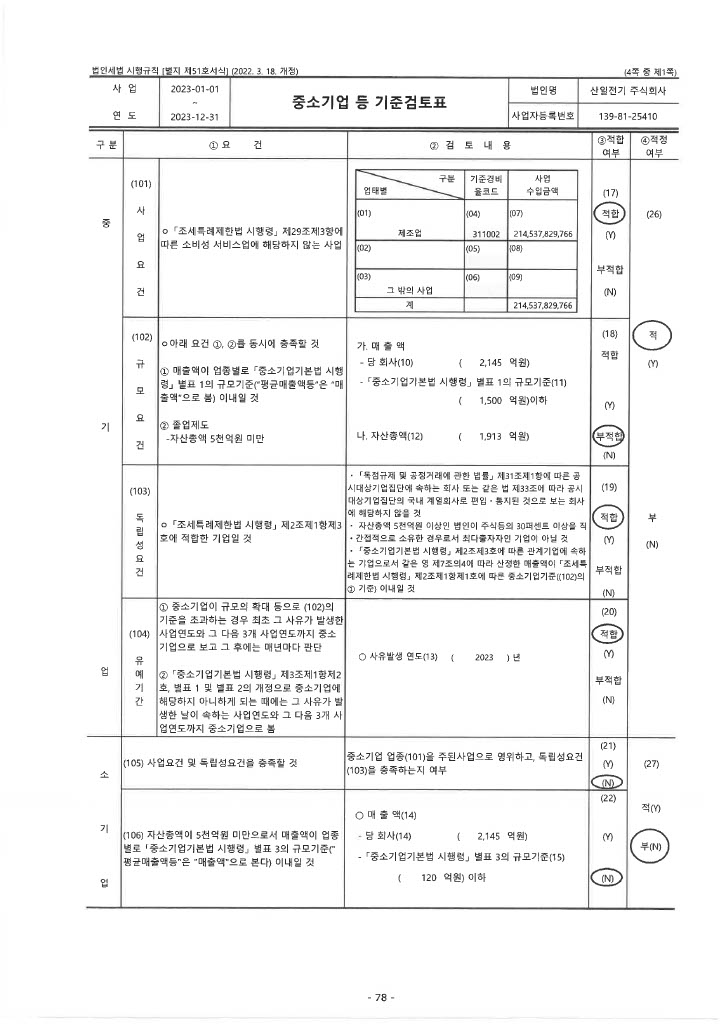

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당 보고서 작성 기준일 현재 해당사항 없습니다.

사. 주요 사업의 내용 및 향후 추진하려는 신규사업에 관한 간략한 설명

당사는 전력망, 신재생 에너지, 산업용 변압기 시장에서 변압기 및 리액터의 제조 및 판매를 주요 사업으로 하고 있습니다. 전력망 시장, 신재생에너지 시장, 산업용 변압기 시장을 주요 전방 산업으로 사업을 영위하고 있습니다. 주요 거래처로는 각국 전력망 인프라 사업자, 글로벌 인버터 제조사 및 신재생에너지 관련 사업자, 국내외 EPC업체와 각국의 에너지 관련 민간 및 공공기관 등이 대표적입니다. 전체 매출의 90% 이상이 수출을 통해 발생하며, 2024년 누적 기준 각 전방 시장별 매출 비중은 전력망 46.2%, 신재생 에너지 44.6%, 기타 산업용 9.2%입니다. 주요 제품은 변압기로 유입변압기, 몰드변압기, 주상변압기 등을 생산하며, 변압기의 매출액은 2024년 누적 기준 매출액의 92.1%를 차지하고 있습니다.

자세한 사항은 『Ⅱ. 사업의 내용』을 참고하시기 바랍니다.

아. 신용평가에 관한 사항

1) 신용평가

| 평가일 | 신용등급 |

평가회사 |

평가구분 |

|---|---|---|---|

| 2024.04.15 | A- |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

| 2023.04.14 | BBB+ |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

| 2022.04.15 | BBB- |

한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

| 2021.04.16 | BBB | 한국평가데이터 (AAA~NR) |

기업신용등급평가 (정기평가) |

2) 한국평가데이터의 신용등급체계와 부여 의미

| 등급내용 | 신용등급의 정의 |

| AAA | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경악화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 상거래 신용능력은 인정되나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 상거래 신용위험의 가능성이 높음 |

| C | 상거래 신용위험의 가능성이 매우 높음 |

| D | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

| (주1) | 'AA'부터 'CCC'까지는 등급내 우열에 따라 '+' 또는 '-'를 부가하게 됩니다. |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2024.07.29 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

보고서 작성 기준일 현재 회사의 본점소재지는 '경기도 안산시 단원구 시화벤처로 481 '이며, 본점소재지의 변경내역은 아래와 같습니다.

| 변경일자 | 주소 | 비고 |

| 1994.03.21 | 서울 구로구 개봉동 139-14 | 설립 |

| 1996.01.20 | 인천시 남동구 고잔동 660-8 남동공단 제2단지 106블럭9롯트 |

변경 |

| 2001.04.10 | 경기도 시흥시 산기대학로 256(정왕동) | 변경 |

| 2016.09.01 | 경기도 안산시 단원구 시화벤처로 481(성곡동) | 변경 |

나. 경영진 및 감사의 중요한 변동

최근 5사업연도 중 당사 경영진의 중요한 변동 내역은 다음과 같습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.27 | 정기주총 | - | 대표이사 박동석 사내이사 강은숙 감사 강은심 |

사내이사 김홍관(임기만료) |

| 2022.08.24 | 임시주총 | 사내이사 박혜성 | - | 사내이사 김홍관(임기만료) |

| 2023.03.24 | 정기주총 | 사내이사 한익희 사외이사 김영익 상근감사 남준현 |

대표이사 박동석 | 사내이사 박혜성(사임) 사내이사 강은숙(사임) 감사 강은심(임기만료) |

| 2024.01.24 | 임시주총 | 사외이사 김현철 | - | - |

| 2024.07.30 | 임시주총 | 사외이사 조원모 | - | - |

주1) 사내이사 박혜성과 사내이사 강은숙은 임기만료 전 사임하였습니다.

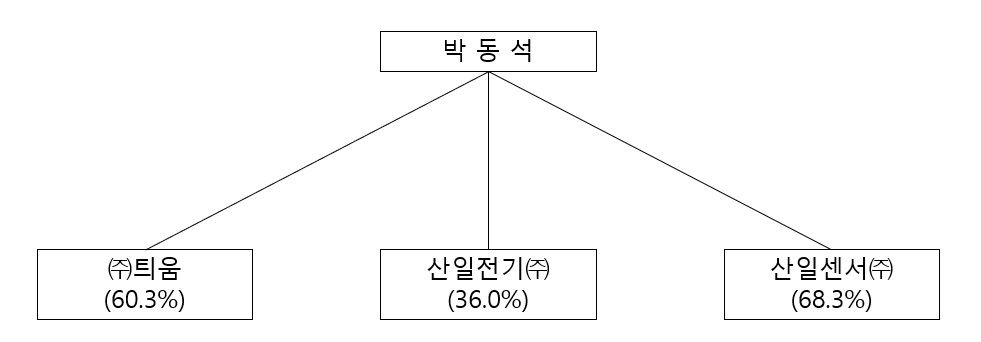

다. 최대주주의 변동

당사의 최대주주는 대표이사 박동석이며, 설립 이후 최대주주의 변동이 존재하지 않았습니다.

라. 상호의 변경

설립일 이후부터 당 보고서 작성 기준일 현재까지 해당사항이 없습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

설립일 이후부터 당 보고서 작성 기준일 현재까지 해당사항이 없습니다.

바. 회사가 합병등을 한 경우 그 내용

| 일자 | 내용 |

|---|---|

| 2022.12 | ㈜틔움에 대한 대여금의 출자전환 |

| 2022.12 | ㈜틔움에 지분에 대한 증여 |

| 2023.01 | 산일센서 주식회사 물적분할 |

| 2023.09 | 산일센서 주식회사 지분 양도 |

| 2023.09 | ㈜틔움 지분 양도 |

| 2023.11 | SANIL ELECTRIC INDIA PRIVATE LIMITED 지분 양도 |

사. 회사의 업종 또는 주된 사업의 변화

당 보고서 작성 기준일 현재 해당사항이 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

최근 5사업연도 중 경영활동과 관련된 중요한 사항의 발생내용은 다음과 같습니다.

| 시기 | 주요사항 |

|---|---|

| 2020.02 | SANIL ELECTRIC INDIA PRIVATE LIMITED 설립 |

| 2024.01 | 제2공장(지점) 신설 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 31기 (2024년말) |

30기 (2023년말) |

29기 (2022년말) |

28기 (2021년말) |

27기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 30,445,200 | 478,904 | 426,598 | 426,598 | 426,598 |

| 액면금액 | 500 | 5,000 | 5,000 | 5,000 | 5,000 | |

| 자본금 | 15,222,600,000 | 2,394,520,000 | 2,132,990,000 | 2,132,990,000 | 2,132,990,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 15,222,600,000 | 2,394,520,000 | 2,132,990,000 | 2,132,990,000 | 2,132,990,000 |

| (주1) | 2024년 1월 10일, 당사는 임시주주총회를 통해 무상증자를 결의하였습니다. 동 무상증자로 1주당 4주의 신주를 발행하였습니다. 동 무상증자 후 당사의 발행주식의 총수는 478,904주에서 2,394,520주로 증가되었습니다. |

| (주2) | 2024년 1월 10일, 당사는 임시주주총회를 통해 액면분할을 결의하였습니다. 동 액면분할을 통해 액면금액 5,000원의 주식 1주를 액면금액 500원의 주식 10주로 분할하였습니다. 동 액면분할 후 당사의 발행주식의 총수는 2,394,520주에서 23,945,200주로 증가되었습니다. |

| (주3) | 2024년 6월 20일, 당사는 이사회를 통해 한국거래소 유가증권시장 상장을 위한 신주발행을 결의하였습니다. 동 결의를 통해 액면금액 500원의 신주 6,500,000주를 발행하였습니다. 해당 신주발행 후 당사의 발행주식의 총수는 23,945,200주에서 30,445,200주로 증가되었습니다. |

4. 주식의 총수 등

가. 주식의 총수 현황

당사의 정관에 의한 발행할 주식의 총수는 500,000,000주이며, 당기말 현재 당사가 발행한 주식의 총수는 30,445,200주 입니다. 현재 유통주식수는 자기주식 60,753주를 제외한 30,384,447주 입니다.

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주식 | 우선주식 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | - | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 30,445,200 | - | 30,445,200 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 30,445,200 | - | 30,445,200 | - | |

| Ⅴ. 자기주식수 | 60,753 | - | 60,753 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 30,384,447 | - | 30,384,447 | - | |

| Ⅶ. 자기주식 보유비율 | 0.20 | - | 0.20 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | 60,753 | - | - | 60,753 | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | 60,753 | - | - | 60,753 | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | - | 60,753 | - | - | 60,753 | - | ||

| - | - | - | - | - | - | - | |||

| (주1) | 당기 중 대표이사가 보유중인 당사 주식 60,753주를 당사에 무상출연함에 따라 당사는 자기주식 60,753주를 장외에서 직접 취득하였습니다. |

다. 종류주식 발행현황

당 보고서 작성 기준일 현재 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

사업보고서에 첨부된 정관의 최근 개정일은 2024년 1월 21일이며, 제31기 정기주주총회(2025년 3월 28일 개최예정)에서 정관 변경 안건이 포함될 예정입니다.

※ 제31기 정기주주총회에서 상정될 정관 일부 변경의 건 안건의 내용은 아래와 같습니다.

| 변경전 내용 | 변경후 내용 | 개정 목적 |

| 제37조 【대표이사 등의 선임】 | 제37조 【대표이사 등의 선임】 | 공동대표제도 도입을 위한 조문 정비 |

| 이 회사는 이사회의 결의로 대표이사, 사장, 부사장, 전무이사, 상무이사 및 이사 약간 명을 선임할 수 있다. | 1. 이 회사는 이사회의 결의로 대표이사 약간 명, 사장, 부사장, 전무이사, 상무이사 및 이사 약간 명을 선임할 수 있다. |

|

| (신설) | 2.이사회 결의에 따라 2인 이상의 공동대표이사를 둘 수 있으며, 공동대표이사의 권한 및 업무 분장은 이사회에서 정할 수 있다. | |

|

제38조 【이사의 직무】 (신설) |

제38조 【이사의 직무】 2.공동대표이사가 있을 경우, 각 공동대표이사는 이사회에서 정하는 바에 따라 회사의 업무를 분장하여 수행하며, 공동으로 회사를 대표할 수 있다. |

|

| (신설) | 3.공동대표이사 간의 권한 범위 및 의사결정 절차는 이사회의 결의에 따른다. | |

| 2. 사장, 부사장, 전무이사, 상무이사 및 이사는 대표이사를 보좌하고 이사회에서 정하는 바에 따라 이 회사의 업무를 분장 집행하며 대표이사의 유고시에는 위 순서로 그 직무를 대행한다. | 4. 사장, 부사장, 전무이사, 상무이사 및 이사는 대표이사를 보좌하고 이사회에서 정하는 바에 따라 이 회사의 업무를 분장 집행하며 대표이사의 유고시에는 위 순서로 그 직무를 대행한다. | |

|

부칙 제1조 【시행일】 (생략) 2024년 1월 24일부터 개정한다. (신설) |

부칙 제1조 【시행일】 (생략) 2024년 1월 24일부터 개정한다. 2025년 3월 28일부터 개정한다. |

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020.03.27 | 제27기 정기주주총회 |

제11조 [자기주식의 취득] 제11조의2 [특정목적에 의한 자기주식의 취득] 제11조의3 [자기주식 취득의 방법] 제11조의4 [자기주식 취득의 처분] 제12조 [준비금의 자본전입] 제13조 [주식의 소각] 제14조 [주식의 양도] |

-자기주식 취득 관련 조문신설 -상동 -상동 -상동 -무상증자 관련 조문신설 -주식 소각 관련 조문신설 -상동 |

| 2020.04.21 | 제27기 1차 임시주주총회 |

제2조 [목적] 8. 전기공사업 | -사업목적 추가 |

| 2021.05.10 | 제28기 1차 임시주주총회 |

제2조 [목적] 9. 정보통신공사업 | -사업목적 추가 |

| 2021.05.24 | 제28기 2차 임시주주총회 |

제2조 [목적] 10. 기기용 자동측정 및 제어장치 제조업 | -사업목적 추가 |

| 2021.07.28 | 제28기 3차 임시주주총회 |

제2조 [목적] 11. 학술연구용역 서비스업 | -사업목적 추가 |

| 2023.01.04 | 제30기 1차 임시주주총회 |

제2조 [목적] 3. 센서류 제조 및 판매업 | -사업목적 삭제 |

| 2023.06.16 | 제30기 2차 임시주주총회 |

제10조 [신주인수권] 제10조의3 [주식매수선택권] |

-우리사주조합 대상 제3자 배정 유상증자 관련 조문정비 -주식매수선택권 부여 관련 조문정비 |

| 2023.09.25 | 제30기 3차 임시주주총회 |

제5조 [발행예정주식의 총수] 제42조 [이사회의 구성과 소집] |

-발행예정주식의 총수 상향 관련 조문정비 -이사회 소집 기간 관련 조문정비 |

| 2024.01.10 | 제31기 1차 임시주주총회 |

제1조 [상호] 제4조 [공고방법] 제6조 [일주의 금액] 제9조 [주권의 종류] 제9조의1 [주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록] 제9조의2 [주식 등의 전자등록] 제10조 [신주인수권] 제10조의5 [신주의 동등배당] 제13조 [주식의 소각] 제14조 [주식의 양도] 제15조 [명의개서등] 제15조의1 [명의개서대리인] 제15조의2 [주주명부의 작성 및 비치] 제16조 [주주 등의 주소, 성명 및 인감 또는 서명 등 신고] 제17조 [주주명부의 폐쇄 및 기준일] 제19조의1 [사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록] 제33조 [이사 및 감사의 수] 제48조의1 [외부감사인의 선임] |

-영문 상호 병기 -홈페이지 공고 방법 추가 -액면분할에 따른 조문 정비 -명의개서대리인 선임 및 전자증권제도 도입에 따른 조문삭제 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 |

| 2024.01.24 | 제31기 2차 임시주주총회 |

제5조 [발행예정주식의 총수] 제8조 [주식의 종류] 제8조의2 [이익의 배당, 의결권배제 및 주식의 전환에 관한 종류주식] 제8조의3 [이익의 배당, 의결권배제 및 주식의 상환에 관한 종류주식] 제9조의1 [주식 및 신주인수권증서에 표시되어야 할 권리의 전자등록] 제10조 [신주인수권] 제10조의2 [일반공모증자 등] 제10조의3 [주식매수선택권] 제10조의4 [신주의 배당기산일] 제10조의5 [동등배당] 제11조 [자기주식의 취득] 제11조의2 [특정목적에 의한 자기주식의 취득] 제11조의3 [자기주식 취득의 방법] 제11조의4 [자기주식 취득의 처분] 제17조 [주주명부의 폐쇄 및 기준일] 제18조 [사채의 발행] 제18조의2 [전환사채의 발행] 제19조 [신주인수권부사채의 발행] 제19의1 [사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록] 제20조 [사채발행에 관한 준용규정] 제21조 [소집시기] 제22조 [소집권자] 제23조 [소집통지 및 공고] 제25조 [의장] 제26조 [의장의 질서유지권] 제33조 [이사의 수] 제34조 [이사의 선임 제35조 [이사의 임기] 제36조 [이사의 보선] 제37조 [대표이사 등의 선임] 제38조 [이사의 직무] 제39조 [이사의 의무] 제40조 [이사, 감사의 회사에 대한 책임감면] 제40조 [이사회의 구성과 소집] 제41조 [이사회의 결의방법] 제42조 [이사회의 의사록] 제43조 [위원회] 제44조 [이사의 보수와 퇴직금] 제45조 [상담역 및 고문] 제46조 [감사의 수와 선임] 제46조의2 [감사의 임기] 제46조의3 [감사의 보선] 제46조의4 [감사의 직무 등] 제46조의5 [감사록] 제46조의6 [감사의 보수와 퇴직금] 제48조 [재무제표와 영업보고서의 작성ㆍ비치 등] 제50조 [이익배당] 제50조의2 [분기배당] |

-상장사 표준정관 반영한 조문정비 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 -상동 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 변압기 제조 및 판매업 | 영위 |

| 2 | 리액터 제조 및 판매업 | 영위 |

| 3 | 소프트스타터 제조 및 판매업 | 영위 |

| 4 | 철도차량부품류 제조 및 판매업 | 미영위 |

| 5 | 조선기자재 제조 및 판매업 | 영위 |

| 6 | 수·배전반 제조 및 판매업 | 미영위 |

| 7 | 시스템·응용소프트웨어 개발 및 제조업 | 영위 |

| 8 | 전기공사업 | 영위 |

| 9 | 정보통신공사업 | 영위 |

| 10 | 기기용 자동측정 및 제어장치 제조업 | 영위 |

| 11 | 학술연구용역 서비스업 | 미영위 |

| 12 | 부동산임대업 | 영위 |

| 13 | 각호에 부대되는 사업일체 | 영위 |

1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2020.04.21 | - | 8. 전기공사업 |

| 추가 | 2021.05.10 | - | 9. 정보통신공사업 |

| 추가 | 2021.05.24 | - | 10. 기기용 자동측정 및 제어장치 제조업 |

| 추가 | 2021.07.28 | - | 11. 학술연구용역 서비스업 |

| 삭제 | 2023.01.04 | 3. 센서류 제조 및 판매업 | - |

2) 변경 사유

| 구분 | 사업목적 | 변경취지 /목적/필요성 |

사업목적 변경 제안 주체 |

해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

| 1 | 전기공사업 | 신규 프로젝트 추진 | 사업부 | 해당사항 없음 |

| 2 | 정보통신공사업 | 신규 프로젝트 추진 | 사업부 | 해당사항 없음 |

| 3 | 기기용 자동측정 및 제어장치 제조업 | 신규 프로젝트 추진 | 사업부 | 해당사항 없음 |

| 4 | 학술연구용역 서비스업 | 신규 프로젝트 추진 | 사업부 | 해당사항 없음 |

| 5 | 센서류 제조 및 판매업 | 센서 사업부의 물적분할로 인해 당사의 미영위 사업이 된 센서류 제조 및 판매업을 삭제 |

이사회 | 해당사항 없음 |

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 전기공사업 | 2020.04.21 |

| 2 | 정보통신공사업 | 2021.05.10 |

| 3 | 기기용 자동측정 및 제어장치 제조업 | 2021.05.24 |

| 4 | 학술연구용역 서비스업 | 2021.07.28 |

| (주1) | 상기 표의 구분 1~3를 사업목적에 추가한 것은 새로운 시장 진출이 아닌, 기존 사업 분야인 변압기 제조 및 판매를 특정 공공사업 영역의 거래처와 지속하기 위해 추가한 사업목적입니다. 따라서 그외 기재사항은 생략합니다. |

| (주2) | 상기 표의 구분 4의 사업목적을 추가한 것은 단건의 연구보고서 작성 용역을 수행하기 위한 목적입니다. 해당 용역 수행 후 관련 사업을 더 이상 진행하고 있지 않습니다. 따라서 그외 기재 사항은 생략합니다. |

II. 사업의 내용

1. 사업의 개요

당사의 사업의 개요에 앞서, 전문용어와 축약어가 많은 산업 특성으로 인해 관련 용어 해설을 기재하였습니다.

| [사업관련 주요 용어] |

| 용어 | 정의 |

|

변압기 (變壓器, Transformer) |

송전(送電)계통이나 배전(配電)계통의 일부로서 교류전압을 승압하거나 강압하여, 경제적인 송배전(送配電)을 통하여 산업설비나 공장에 혹은 가정에 필요한 전압을 공급하는 용도로 사용되는 전력기기 |

|

발전 (發電, Electricity Generation) |

역학에너지나 열에너지, 화학에너지 등 다른 에너지를 전기에너지로 변환하는 행위 |

|

송전 (送電, Transmission) |

생산된 전기를 수송하는 과정을 가리키며, 발전소에서 생산된 대용량의 전력을 소비자 근처의 변전소까지 대량 수송하는 과정 |

|

배전 (配電, Distribution) |

변전소까지 수송된 전력을 일반 가정에 공급하는 과정 |

|

변전 (變電) |

전력을 송전/변전하기에 적당한 전압으로 승압하거나 강압하는 것 |

|

그리드 (Grid) |

발전소에서 생산된 전기를 소비자에게 수송하는 역할을 하는 송전선로와 변전소 등 전력설비로 구성된 시스템 |

| 권선수 | 변압기 내 철심에 코일을 감은 회수로 1,2차 전압은 1,2차 권선수에 비례하여 전자유도 작용에 의해 전압이 형성됨 |

|

인버터 (Inverter) |

직류(DC) 성분을 교류(AC) 성분으로 바꾸기 위한 전기변환장치 |

|

배전계통운영자 (DSO, Distribution System |

다양한 분산자원과 전력기술을 수용하고 이를 기반으로 하는 양방향 전력거래를 촉진하는 통합 플랫폼으로서, 전기를 운송하기 위해 필요한 물리적인 네트워크, 송배전 네트워크를 계획, 건설, 유지 및 보수하는 기능 등을 가리킴 |

| EPC | 설계(Engineering), 조달(Procurement), 시공(Construction) 등의 영문 첫 글자를 딴 말로, 대형 건설프로젝트나 인프라사업 계약을 따낸 사업자가 부품/소재 조달/공사를 원스톱으로 제공하는 형태의 사업을 가리킴 |

|

Pre-Qualification (PQ) |

입찰 전에 기술, 경험을 겸비한 우량 시공회사만을 선정하여 입찰자격을 부여하는 것으로, 자격이 없는 시공회사가 입찰하는 가능성을 차단하는 의미가 있음 |

당사는 산업용 변압기 제조 업체로서, 전력용 변압기와 배전용 변압기를 주로 제조하고 있으며, 이 중에서도 전력기기 시장 내에서 72kV 까지의 전압을 다루는 배전 변압기 시장을 주요 목표시장으로 하고 있습니다. 다만, 전압을 기준으로 구분하면 배전 변압기이지만, 배전 변압기처럼 전력망에 사용되는 일반목적용 변압기와 달리 인버터, 신재생에너지 장치, ESS 등 매우 다양한 고객의 요구 사양을 반영하여 특수한 조건과 환경에서 사용되도록 만들기 위해 높은 기술력이 필요한 변압기인 경우 특수 변압기라고 분류합니다.

배전 변압기는 매우 다양한 분야에서 광범위하게 활용되고 있는 제품으로, 당사는 2024년 기준 전체 매출에서 수출이 차지하는 비중이 약 90% 이며, 특히 미국지역에 대한 매출 비중은 2024년 기준 60% 이상 수준으로 주로 미국을 포함한 글로벌 배전 변압기 시장을 주요 목표시장으로 하고 있습니다. 당사가 사업을 영위하는 전력기기 시장은 전력기기 제품에 대해 매우 높은 안전성과 신뢰성을 요구합니다. 특히, 미국 전력기기 시장은 시장 내 보수적인 경향이 국내 전력기기 시장에 비해서 더욱 강한 편임에 따라, 당사와 같이 시장에 이미 진입하여 꾸준히 매출 실적을 발생시키는 업체는 이미 고객사로부터 철저하게 검증받은 업체이며, 반대로 신규 업체가 진입하기는 어려운 시장입니다.

글로벌 배전 변압기 시장 중에서도 신재생 에너지 시장, 전력계통시장 산업용 선박 건조 해양플랜트 및 석유화학 플랜트 건설, 철도 등의 시장으로 구분할 수 있습니다. 당사의 경우 신재생 에너지에 대한 투자 수요 증가로 인해 2022년 이후 신재생 에너지 관련 매출이 차지하는 비중이 크게 증가한 바 있으며, 2023년부터는 미국 전력망 교체 및 신규 투자 수요에 힘입어 전력망 관련 매출 비중 또한 동반 상승하면서 당사의 매출 성장에 기여하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품에 관한 내용

당사의 사업부문별 매출액 및 총매출액에서 차지하는 비율은 다음과 같습니다.

| (단위: 백만원) |

| 사업부문 | 주요 품목 | 사용용도 등 | 2024년 | 2023년 | 2022년 | 2021년 | ||||

|---|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | 매출액 | 비율(%) | |||

| 전기사업 | 변압기, 리액터 등 | 수용가(전기 사용자)의 요구에 맞게 전기의 전압을 변환하여, 송배전 효율 증대 및 분배 |

326,281 | 97.7% | 181,690 | 84.7% | 84,931 | 78.9% | 41,836 | 64.5% |

| 소프트스타터 등 | 발열, 샤프트 및 전원케이블 응력을 감소시켜 전기모터 및 시스템의 수명 연장 | 5,845 | 1.8% | 30,585 | 14.3% | 18,153 | 16.9% | 12,973 | 20.0% | |

| 기타매출 | A/S 등 기타용역 서비스 | 1,871 | 0.6% | 2,263 | 1.1% | 4,590 | 4.3% | 10,024 | 15.5% | |

| 총 매 출 액 | 333,997 | 100.0% | 214,538 | 100.0% | 107,674 | 100.0% | 64,833 | 100.0% | ||

| (주1) | 2021연도는 K-GAAP 기준, 2022연도~2024연도는 K-IFRS 기준으로 기재하였습니다. |

| (주2) | 당사는 2023년 중 보유중인 종속기업의 지분을 전량 매각하여 지배력을 상실하였으며, 2023년도말부터 종속기업이 존재하지 않습니다. 따라서 2023연도 및 2024년의 재무제표는 개별재무제표이며, 2022연도 재무제표는 연결재무제표 기준으로 기재하였습니다. |

나. 제품 설명

당사의 변압기는 산업 전반에 안전하고 경제적으로 사용할 수 있도록 앞선 기술력을 바탕으로 최신의 제조설비와 품질경영으로 국제규격(IEC) 및 고객의 요구에 잘 부합하도록 생산하고 있습니다. 당사의 변압기는 단상 혹은 삼상의 용량 70MVA와 72.5kV급 전압까지 생산이 가능하며, 고객이 원하는 특수용도(정류기용, 선박용, 고조파 필터용 등)의 다양한 제품을 생산 및 공급합니다. 또한, 당사의 변압기는 ISO9001과 ISO1400의 국제 관리 시스템에 의해 최고의 제품을 친환경적으로 생산하고 있습니다. 당사에서 제공하는 제품의 범위 및 표준은 아래와 같습니다.

| [당사 제품의 범위 및 표준] |

| 제품 | 용량 | 1차 전압 | 특징 |

| 전력 변압기 (Power Transformers) |

최대 70MVA |

최대 72.5kV |

실내 또는 실외용으로 사용되며, 부하 또는 무부하 탭절환기(Tap Changer)가 제공될 수 있습니다. |

| 배전 변압기 (Distribution Transformers) |

최대 10MVA |

최대 72.5kV |

실내 또는 실외용으로 사용되며, 부하 또는 무부하 탭절환기(Tap Changer)가 제공될 수 있습니다. |

| 주상 변압기 (Pole-mounted Transformers) |

최대 333kVA |

최대 33kV |

전주(Pole)에 설치되어 사용되며, 무부하 탭절환기(Tap Changer)가 제공될 수 있습니다. |

| 지상 변압기 (Pad-mounted Transformers) |

최대 7MVA |

최대 33kV |

지상 패드에 설치되어 사용되며, Radial 또는 Loop feed 시스템과 Live front 또는 Dead front 구조를 제공할 수 있습니다. |

당사는 냉각매체별로 유입변압기 (Oil-filled transformer)와 몰드변압기 (Cast Resin transformer), 건식변압기(Dry type transformer)를 생산하여 판매하고 있으며 각 제품의 장단점은 다음과 같습니다.

(1) 유입변압기: 유입변압기는 송변전 계통 및 산업시설의 대전력 수용가에게 필요한 변압기로서 절연유를 사용하여 고전압, 대용량 변압기에 적합하며 당사에서 생산하는 유입변압기의 용량은 최대 70MVA, 72.5kV의 전압까지의 범위이며 탭조정은 무전압 탭절환방식 또는 부하시 탭 절환방식을 고객의 요구에 맞추어 제작합니다. 또한, 유입변압기는 사용용도에 따라 다음과 같이 분류 제작됩니다.

- 전력용 변압기 (Power transformer): 당사의 유입식 전력용 변압기는 송변전 계통 및 산업설비용으로 사용되고 있으며 최대용량 70MVA, 최대전압 72.5KV까지 생산이 가능하며 여러가지의 냉각방식 제작이 가능합니다.

- 배전용 변압기 (Distribution transformer): 당사의 유입식 배전변압기는 배전계통 및 산업설비용으로 사용되고 있으며 최대용량 10MVA, 최대전압 33kV까지 생산이 가능하며 수용가의 다양한 요구사양에 맞게 주문 제작되고 있습니다.

- 지상 변압기 (Pad-mounted transformer): 지상 변압기는 지상에 설치되어 전력을 공급하는 변압기로 지중 케이블로 수용가에 전력을 공급하고 있습니다. 도시나 주거지역에 주로 사용되며 건물내부에 공간이 부족하거나 화재 안정성이 필요한 경우에 적합하며 변압기의 과부하 및 단락시 변압기 보호를 위한 장치를 내장하고 있어 전력 네트워크의 안정성과 효율성을 유지할수 있습니다. 국내에는 한국전력공사에서 관련규격 (GS-5950-0502)에 따라 구매하고 있으며 미국 수출품의 경우 IEEE C57.12.34/38 규격에 따라 제작하고 있습니다.

- 주상 변압기 (Pole-mounted transformer): 주상 변압기는 전주위에 설치되어 도시 및 교외의 주택가 또는 상업지역에 설치되어 전력을 공급하고 있습니다. 특히 국내의 주상변압기는 한국전력공사에서 관련규격 (GS-5950-0513)에 따라 고효율변압기로 구매하고 있으며 미국 수출품의 경우 IEEE C57.12.20 규격에 따라 제작하고 있습니다.

(2) 몰드 변압기: 몰드변압기는 유입변압기 보다 화재의 위험이 낮아 안정성이 요구되는 인구밀집지역인 학교, 병원, 영화관, 호텔 등에서 사용되며, 용도에 따라서는 대형선박용이나 인버터 및 정류기용등으로 사용되는 다펄스용 변압기로 사용되고 있습니다. 에폭시 진공주형설비를 통한 안정된 품질을 갖고 있으며 단락사고시에도 강한 전자기계력을 가지고 있는 것이 장점입니다.

(3) 건식변압기: 건식 변압기는 내열성이 우수한 절연재료를 사용하여 화재나 폭발의 위험이 없어 판넬내장용이나 선박에 많이 사용되고 있습니다. 유입변압기나 몰드변압기 보다 화재에 대해서는 우수하나 공기를 매체로 하는 절연으로 22.9kV 이상의 절연처리에는 한계가 있습니다.

(4) 기타 특수 변압기: 당사는 고객의 특수 사용용도에 따른 기술사양에 따라 대응하고 있으며 당사가 독자적으로 개발하여 상용화한 제품은 아래와 같습니다.

- 몰드형 단권 변압기 (Mold type Auto-transformer): 국내 최초로 철도에 사용되는 몰드형 단권변압기를 개발 철도시설공단에 지속적으로 납품하고 있으며 국내 최초로 몰드변압기로 55kV급 변압기를 개발(기존에는 유입변압기로 납품)하였습니다.

- 수냉식 몰드변압기 (AFWF Mold transformer): 국내 최초로 2012년 Water-Cooler를 장착한 수냉식 몰드 변압기 (24-pulse /7.1MVA)를 개발하여 선박용 등으로 GE에 납품하고 있습니다.

- 수냉식 유입변압기 (OFWF Oil type transformer): 국내 삼량진 발전소에 Water-Cooler를 장착한 OFWF 유입변압기 (27MVA)를 납품하였고 현재 풍력발전 Nacelle에 설치되는 수냉식 유입변압기 (9.2MVA, 66kV급) 개발중에 있습니다.

다. 주요제품 가격변동 추이

당사의 주요 품목인 변압기 및 리액터는 맞춤형 수주제품으로 수주 당시 제품의 성격, 기능, 옵션, 지역, 고객에 따라 제품의 제원과 가격이 상이합니다. 이에 따라 객관적이고 일관적인 기준에 따른 가격변동추이 및 가격변동원인의 기재가 불가하여 기재를 생략합니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 매입현황

(1) 주요 원재료 등의 매입 현황

| (단위: 백만원) |

| 사업부문 | 매입유형 | 품 목 | 주요매입처 | 2024년 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|---|---|

| 전기사업 | 원재료 | 전기강판, 전기절연유, 알루미늄, 구리 등 |

(주)포스코, A사, B사, C사, D사, E사 등 | 165,094 | 111,995 | 73,503 | 36,646 |

| 상품 | 건식변압기, 리액터 등 | F사 등 | 6,587 | 952 | 4,511 | 3,314 | |

| 외주가공 | 슬리팅코아 A'SSY 등 | G사 등 | 9,862 | 8,282 | 3,913 | 275 | |

| 합계 | - | - | 181,543 | 121,229 | 81,927 | 40,235 | |

| (주1) | 당사의 원재료 등의 매입처 중 당사와 특수관계에 해당하는 업체는 없습니다. |

| (주2) | 당사가 사용하는 원재료 등은 국내외 공급시장에서 조달이 가능하며 독과점 시장이 아닙니다. |

| (주3) | 당사가 사용하는 원재료 및 상품 중 공급의 안정성이 낮은 품목은 없습니다. |

(2) 주요 원재료 등의 가격변동 추이 및 가격변동 원인

(가) 주요 원자재 가격 변동 추이

| (단위: TON/USD) |

| 품목 | 2024년 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| 알루미늄 | 2,418.88 | 2,249.54 | 2,703.18 | 2,479.62 |

| 구리 | 9,146.79 | 8,477.77 | 8,797.01 | 9,317.49 |

| (출처: KOMIS 한국자원정보서비스) |

(나) 주요 원재료 가격 산출기준

| 품목 | 산출기준 |

|---|---|

| 알루미늄 | 해당 기간의 런던금속거래소(LME) Cash의 평균 |

| 구리 | 해당 기간의 런던금속거래소(LME) Cash의 평균 |

(다) 주요 원자재 가격 변동 원인

① 알루미늄

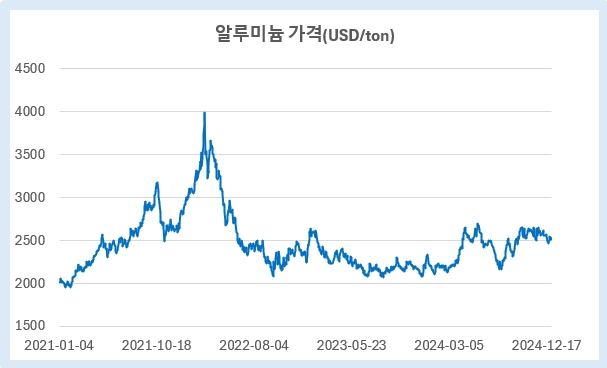

[알루미늄 시세변동 추이]

|

|

알루미늄 최근 3개년 시세변동 추이 |

| (출처: KOMIS 한국자원정보서비스) |

알루미늄의 가격은 COVID-19의 영향으로 2021년~2022년 가파르게 상승하였다가 수급이 안정화되면서 안정세로 돌아섰습니다. 그러나, 2024년 이후로 알루미늄 가격은 상승되어 있으며 가격 상승의 주요 원인으로는 (1) Rio Tinto 사의 호주 알루미나(산화 알루미늄) 생산 중단 문제로 인한 공급 우려, (2) 자동차 산업 및 신재생에너지 발전 확대에 따른 수요증가입니다. 2024년 3월 초 호주 Queensland 가스 파이프라인 사고 이후 Gladstone 알루미나 공장에의 가스 공급이 제한되었고, 최근 Rio Tinto가 제 3자 알루미나 수출에 대해 불가항력(Force Majeure)을 선언하면서 전세계 1차 알루미늄 생산량이 줄어들 수 있는 우려가 발생하였습니다. 또한, 자동차 산업의 지속적인 확대 및 기후변화 대응을 위한 신재생에너지 발전 인프라 수요 증가에 따라 알루미늄 수요 또한 지속적으로 증가하여 알루미늄 수급에 어려움이 생길 가능성도 있을 것으로 예상되고 있습니다.

당사는 알루미늄 수급을 위해 공급처와의 장/단기 매입계약을 체결하여 공급 안정성을 확보하고 매입 단가를 고정시킴으로써 가격 변동에 따른 위험을 최소화하고 있습니다. 또한 원재료 공급처를 다양화함으로써 특정 공급망에 대한 편중위험을 감소시키고 비교 견적을 통한 알루미늄 매입으로 매입단가를 절감하여 가격 경쟁력을 확보하고 있습니다.

② 구리

[구리 시세변동 추이]

|

|

구리 최근 3개년 시세변동 추이 |

| (출처: KOMIS 한국자원정보서비스) |

구리의 가격은 최근 몇년 간 COVID-19로 인한 공급망 교란 및 경기침체, 글로벌 경기 회복에 대한 기대감이 혼재되면서 급락 및 급등을 반복하고 있습니다. 구리는 다양한 산업 분야에 활용되는 광물로서 특히 전선, 전기차 배터리 등에서 필수적이며, 전력망 구축, 데이터센터 등 다양한 분야에 필요한 핵심 자원이기 때문에 세계 경제에 큰 영향을 미치고 있습니다. 구리는 세계 경기 흐름을 민감하게 반영하는 금속으로 최근 글로벌 경기 회복에 대한 기대감으로 가격이 급등하였다가 LME 거래소에서 퇴출되어 LME 시세에 반영되지 않는 러시아산 구리에 대한 수요 증가, 구리 시세 급등으로 인한 대체재로의 수요 전환 등으로 하락하였습니다.

국제 구리 연구학회(ICSG)는 콩고민주공화국과 중국의 신규 및 확장된 공장에서의 추가 생산으로 인해 2024년 전 세계 구리 광산 생산량 예측을 상향 조정하였습니다. 2024년 구리 관산 생산량은 올해 4.2% 증가한 2,762만 톤으로 이는 이전의 2.8% 성장 예측을 상회하는 수치입니다. 2025년에는 구리 광산 생산량이 3.5% 증가할 것으로 예상되며, 성장의 주요 원동력은 콩고민주공화국의 Kamoa-Kakula 광산, 몽골의 Oyu Tolgoi 광산, 그리고 러시아의 Malmyzhskoye 광산의 가동 시작이 될 것입니다.

나. 생산 및 생산설비에 관한 사항

(1) 생산능력

(단위: EA) |

| 사업부문 | 품목 | 사업소 | 2024년 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|---|

| 전기사업 | 변압기, 리액터 등 | 안산공장 | 33,368 | 26,200 | 17,851 | 15,871 |

| 기타 | 100 | 6,500 | 4,429 | 3,939 | ||

| 합계 | - | 33,468 | 32,700 | 22,280 | 19,810 | |

| 주1) | 소프트스타터 등의 제품을 기타 품목으로 분류하였습니다. |

| 주2) | 2024년 이전 기타 품목의 생산능력에는 산일전기의 사업부였던 산일센서의 생산능력을 포함하여 산출하였습니다. 산일센서는 2023년 물적분할을 통해 별개의 법인으로 분리되어 2024년 기타 생산능력에서 제외하였습니다. |

(2) 생산능력의 산출근거

(가) 산출기준 : 각 사업연도 평균 제조 인원수 × 52(주) × 52(시간) 기준으로 계산한 최대 생산 가능 공수 (연간 가동율 반영)

(나) 산출방법: 생산 가능 공수와 품목별 소요 공수 비교

(3) 생산실적

| (단위: 백만원) |

| 사업부문 | 품목 | 사업소 | 2024년 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|---|---|

| 전기사업 | 변압기, 리액터 등 | 안산공장 | 306,312 | 181,690 | 84,931 | 41,836 |

| 기타 | 162 | 32,848 | 22,743 | 22,997 | ||

| 합계 | - | 306,474 | 214,538 | 107,674 | 64,833 | |

| (주1) | 소프트스타터 등의 제품을 기타 품목으로 분류하였습니다. |

(4) 당해 사업연도의 가동률

| (단위: 시간) |

| 사업부문 | 연간가동가능시간 | 연간실제가동시간 | 평균 가동률 |

|---|---|---|---|

| 전기사업 | 411,008 | 345,493 | 84.06% |

| (주1) | 2024년 연간 실제가동시간을 총 연간가동가능시간으로 나누어 산출하였습니다. |

| (주2) | 총 연간가동가능시간 = 제조(생산) 인력 × 52시간 × 52주 |

(5) 가동률의 산출근거

2024년 연간 실제가동시간을 총 연간가동가능시간으로 나누어 산출하였습니다.

※총 연간가동가능시간 = 제조(생산) 인력 × 52시간 × 52주

(6) 생산설비의 현황 및 생산설비 변동 내역

당사는 경기도 안산시 단원구에 소재한 생산시설에서 주요 제품에 대한 생산활동을 수행하고 있습니다.

(가) 생산설비 현황

| (기준일: 보고서 작성 기준일 현재) | (단위: 백만원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 시험연구기계 | 기타유형자산 | 건설중인자산 | 사용권자산 | 합 계 |

|---|---|---|---|---|---|---|---|---|---|

| 취득원가 | 115,068 | 24,633 | 1,123 | 15,735 | 5,512 | 1,816 | 17,774 | 790 | 182,450 |

| 정부보조금 | 0 | -140 | 0 | 0 | 0 | 0 | 0 | 0 | -140 |

| 감가상각누계액 | 0 | -2,877 | -184 | -7,238 | -2,882 | -1,186 | 0 | -346 | -14,713 |

| 장부금액 | 115,068 | 21,616 | 939 | 8,497 | 2,629 | 630 | 17,774 | 444 | 167,597 |

(나) 생산설비 변동내역

| (기준일: 보고서 작성 기준일 현재) | (단위: 백만원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 시험연구기계 | 기타유형자산 | 건설중인자산 | 사용권자산 | 합 계 |

|---|---|---|---|---|---|---|---|---|---|

| 기초 | 40,593 | 10,784 | 860 | 5,138 | 2,222 | 263 | 19,934 | 885 | 80,679 |

| 취득 | 0 | 0 | 15 | 24 | 269 | 347 | 89,354 | 86 | 90,095 |

| 대체 | 74,475 | 11,274 | 117 | 4,298 | 788 | 192 | -91,514 | 0 | -370 |

| 감가상각 | 0 | -424 | -53 | -961 | -650 | -172 | 0 | -504 | -2,764 |

| 처분 등 | 0 | -18 | 0 | -2 | 0 | 0 | 0 | -23 | -43 |

| 기말 | 115,068 | 21,616 | 939 | 8,497 | 2,629 | 630 | 17,774 | 444 | 167,597 |

(7) 설비의 신설 및 매입 계획 등

| (기준일: 보고서 작성 기준일 현재) | (단위: 백만원) |

| 구 분 | 설비능력 | 총 소요자금 | 기 지출액 | 지출예정 금액 | 착공(계약) 예정일 |

준공(납품) 예정일 |

진척률 | 비 고 | |||

| 2024년 | 2025년 | 2026년 | 2027년 이후 | ||||||||

| 구축물 | - | 12,000 | 8,930 | 8,930 | 3,070 | - | - | 2025년 1월 | 2025년 12월 | 82.48% | 2공장 대수선 및 1공장 보수 공사 |

| 기계장치 | - | 13,500 | 597 | 597 | 4,500 | 4,500 | 3,903 | 2025년 1월 | 2025년 12월 | 3.60% | 1공장 변압기 생산장비 증설 및 자동화 시설 도입 |

| 기계장치 | - | 16,500 | 1,944 | 1,944 | 6,000 | 4,500 | 4,056 | 2025년 1월 | 2025년 12월 | 4.40% | 2공장 변압기 추가 생산라인 및 생산장비 도입 |

| 합계 | 42,000 | 11,471 | 11,471 | 13,570 | 9,000 | 7,959 | - | - | 5.70% | ||

| (주1) | 설비능력은 인력 및 기계장치의 capa에 따라 결정되며, 설비에 대한 capa 산출은 어려움에 따라 기재를 생략합니다. |

| (주2) | 상기 진척률은 총 소요자금 대비 기 지출액의 비율을 의미하는 것으로 실제 사업의 진행 정도를 의미하지 않습니다. |

| (주3) | 총 소요자금은 동일하나 공장별 설비 매입계획이 조정되어 구분별 소요자금계획이 변동되었습니다. |

당사는 2023년 12월 경기도 안산시 단원구에 위치한 토지 및 건물 매입계약을 체결하고, 2024년 1월 잔금 지급을 완료하였으며, 보고서 작성일 기준 해당 토지 및 건물은 제2공장으로 운영하기 위한 건물 개보수 및 설비투자를 완료하고 생산에 착수하였습니다. 제2공장의 부지는 11,000평으로 제1공장 부지 6,000평의 약 2배 규모입니다. 기존에 가구 공장이었던 건물을 인수하여, 당사의 사용 목적에 맞는 공장으로 리모델링하기 위해 크레인 등의 공장 공용 설비와 대기 방재시설 등과 같은 공장환경 시설을 설치하고, 제품 생산라인과 제품 생산설비 등을 갖추었습니다..

4. 매출 및 수주상황

가. 매출실적

| (기준일: 보고서 작성 기준일 현재) | (단위: 백만원) |

| 사업부문 | 매출유형 | 품 목 | 2024년 (제31기) |

2023년 (제30기) |

2022년 (제29기) |

2021년 (제28기) |

|

| 금액 | 금액 | 금액 | 금액 | ||||

| 전기사업 | 제품매출 | 변압기 | 수 출 | 278,209 | 150,055 | 66,781 | 24,706 |

| 내 수 | 29,304 | 31,637 | 18,151 | 17,130 | |||

| 소 계 | 307,513 | 181,692 | 84,932 | 41,836 | |||

| 기타제품 | 수 출 | 20,839 | 26,644 | 16,021 | 11,576 | ||

| 내 수 | 2,716 | 3,940 | 2,132 | 1,397 | |||

| 소 계 | 23,555 | 30,585 | 18,153 | 12,973 | |||

| 상품매출 | 수 출 | 283 | 78 | 45 | 192 | ||

| 내 수 | 775 | 446 | 258 | 257 | |||

| 소 계 | 1,058 | 524 | 303 | 449 | |||

| 운송매출 | 수 출 | 1,268 | 970 | 1,265 | - | ||

| 내 수 | - | - | - | - | |||

| 소 계 | 1,268 | 970 | 1,265 | - | |||

| 기타매출 | 수 출 | 467 | 713 | 2,939 | 1,428 | ||

| 내 수 | 136 | 55 | 82 | 8,147 | |||

| 소 계 | 603 | 769 | 3,021 | 9,575 | |||

| 합 계 | 수 출 | 301,066 | 178,460 | 87,051 | 37,902 | ||

| 내 수 | 32,931 | 36,078 | 20,623 | 26,931 | |||

| 합 계 | 333,997 | 214,538 | 107,674 | 64,833 | |||

나. 판매경로, 판매방법 및 주요 매출처

(1) 판매조직

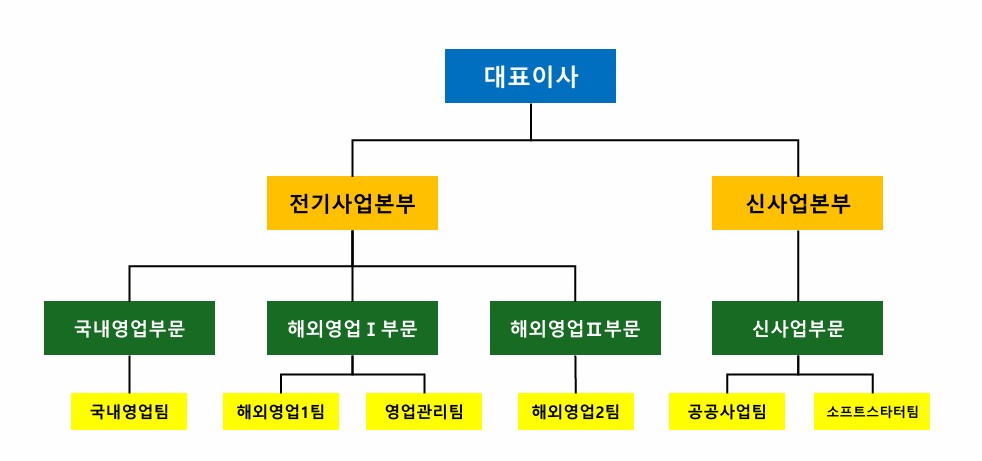

당사의 판매 조직은 전기사업본부 및 신사업본부로 구분되어 영업을 담당하고 있으며, 각 제품의 특성에 따라 국내 및 해외 시장의 신규 거래처 발굴 및 기존 거래처 관리, 영업관리 지원 등 영업 활동을 담당하고 있습니다.

| [당사 판매조직 조직도] |

|

|

판매조직도_241231 |

| [당사 판매조직 현황] |

| 본부 | 부문 | 팀 | 주요 업무 |

| 전기 사업 본부 |

국내영업 부문 |

국내영업팀 | 국내 중공업, 정유화학업, 조선업 등 변압기 영업 |

|

해외영업 Ⅰ부문 |

해외영업1팀 | 미주지역 인버터, 재생에너지, 석유화학, 선박, EPC업체 변압기 영업 | |

| 영업관리팀 | 전기사업본부/신사업본부의 영업관리 및 지원 | ||

|

해외영업 Ⅱ부문 |

해외영업2팀 | 해외 전력청과 일본 인버터 및 리액터 제조사 변압기 영업 | |

| 신사업 본부 |

신사업 부문 |

공공사업팀 | 국내 전력, 철도, 에너지, LH 등 관공서 변압기 영업 |

| 소프트스타터팀 | 국내 대형모터를 이용하는 수처리시설, 대형플랜트 터널, 지하 등 배기펌프를 이용하는 시설등에 적용영업 |

(2) 판매경로

당사는 글로벌 최상위권의 인버터 제조사, 미국 전력청 등에 당사 제품을 대부분 직접적으로 납품하고 있습니다. 다만, 일부 수출거래처의 경우 국내 상사업체를 통해 공동 납품되고 있으나, 동 거래는 추후 다른 거래와 마찬가지로 당사가 고객사에 직접 납품하는 형태로 변경될 예정이며, 이를 제외하면 당사는 대부분 최종 고객사에 직접 납품하고 있습니다.

| 매출유형 | 품목 | 구분 | 판매경로 |

|---|---|---|---|

| 제품 | 유입변압기 | 국내 | 당사 → 고객사 |

| 수출 | 당사 → 고객사 | ||

| 당사 → 국내 상사업체 → 고객사 | |||

| 몰드변압기 | 국내 | 당사 → 고객사 | |

| 수출 | 당사 → 고객사 | ||

| 주상변압기 | 수출 | 당사 → 고객사 | |

| 당사 → 국내 상사업체 → 고객사 | |||

| 건식변압기 | 국내 | 당사 → 고객사 | |

| 수출 | 당사 → 고객사 |

(3) 판매전략

모든 시장에서 기본적이고 공통적인 당사의 판매 전략은 지속적인 품질 향상과 철저한 사후 관리에 있습니다. 특히, 입소문이 매우 빠른 전력기기 시장에서 제품의 일관된 품질 유지와 향상은 최고의 판매 전략이자 생존 전략이며, 당사는 문제 발생 시 문제의 주체를 따지기보다는 즉시 인력을 파견하여 원인 파악과 해결을 우선시하는 접근 방식을 취하고 있습니다. 이는 단기적으로는 손해일 수 있으나, 당사는 과거 30년 이상의 경험을 통해 이 전략이 고객 신뢰를 강화하고 기존 고객의 추천을 통해 신규 고객을 유치하는 등 장기적인 이익을 가져오는 것을 확인하였습니다.

또한, 당사는 제품의 품질과 안정성을 해칠 수 있는 무리한 수주는 지양하고 있으며, 고객과의 약속을 확실히 이행할 수 있는 계약만을 진행하여 고객 만족과 감동을 최우선으로 합니다. 제품에 대한 신뢰가 한 번 손상되면 장기적으로 고객을 잃고 매출 하락으로 이어질 수 있기 때문에, 당사는 품질과 납기를 반드시 지킬 수 있을 때만 수주를 받는 것을 원칙으로 하고 있으며, 이러한 접근 방식은 창업 이래로 지금까지 우리의 철칙이자 근본적인 판매 전략이 되었습니다.

2024년 기준으로 당사의 매출액 약 3,340억원 중 미국 매출이 약 2,193억원을 차지하고 있습니다. 전세계 배전 변압기 시장은 약 40조원 규모이며, 그 중 미국 시장이 약 10조원입니다. 당사는 매출액의 60% 이상이 미국에서 발생하고 있음에도 불구하고, 시장점유율은 2%에 미치지 못하고 있는데 이는 향후 미국 시장이 당사에게 큰 성장 잠재력을 제공하고 있다는 것을 의미합니다. 따라서, 당사는 미국 시장을 효과적으로 공략하기 위해 미국에 법인을 설립하고 현지에서 직접 영업 활동을 할 수 있는 거점을 마련할 계획입니다. 또한, 미국 고객들의 서비스 만족도를 높이기 위해 AS 센터를 운영하고, 장기적으로는 생산 거점을 미국 내에 설립하여 제품 전달의 신속성을 강화할 예정이며, 이러한 전략은 당사가 미국 내에서 점유율을 점차적으로 높여 가며 지속 가능한 성장을 이루어갈 것입니다.

(4) 주요 매출처 등 현황

| (기준일: 보고서 작성 기준일 현재) | (단위: 백만원) |

| 구 분 | 매출액 | 비율 |

| A사 | 81,840 | 24.5% |

| B사 | 50,528 | 15.1% |

| C사 | 45,337 | 13.6% |

| D사 | 43,592 | 13.1% |

| E사 | 34,530 | 10.3% |

| (주1) | 2024년 누적 매출액 기준 상위 5개사를 기재하였습니다. |

(5) 수주상황

| (단위 : 백만원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | |||

| 변압기, 리액터, 소프트스타터 등 | 2024년 1월 1일부터 2024년 12월 31일까지 |

주3) | 408,592 | 333,996 | 389,190 |

| (주1) | 수주총액은 2024년 중 신규수주한 금액의 합계입니다. 기납품액은 2024년까지의 누적 매출액입니다. 수주잔고는 2024년 신규수주의 수주잔고와 전기 이월된 수주잔고의 합계입니다. |

| (주2) | 수주총액 및 수주잔고는 당사가 추정하는 환율을 적용한 금액입니다. |

| (주3) | 납기일은 일반적으로 계약 체결 후 3개월~6개월 내 납기가 완료되지만, 생산일정에 따라 거래처와 조율될 수 있습니다. |

5. 위험관리 및 파생거래

당사의 위험관리 체계를 구축하고 감독할 책임은 경영진에 있습니다. 당사의 위험관리 정책은 당사가 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위해 수립되었습니다. 위험관리정책은 시장 상황과 당사의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다.

가. 신용위험

신용위험이란 고객이나 거래상대방이 금융상품에 대한 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다. 당사는 주기적으로 고객과 거래상대방의 재무상태, 기타요소 등을 고려하여 신용위험을 검토하고 있습니다.

신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험뿐 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생하고 있습니다. 은행 및 금융기관의 경우, 이러한 신용위험을 줄이기 위해 당사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대 익스포저를 나타냅니다.

보고기간 중 매출채권의 손실충당금의 변동내역은 유의적이지 않으며, 당사는 매출채권의 회수가능성을 판단하는데 있어서 보고기간 종료일까지의 매출채권에 대한 신용등급의 변화를 고려하고 있습니다.

2024년 현재 매출채권을 제외한 금융자산 중 연체되거나 손상으로 인식한 금융자산은 존재하지 않습니다. 당사는 매출채권에 대해 전체 기간 기대신용손실을 사용하는 간편법을 적용하며, 손상이 확정되거나 회수가 불가능한 채권의 경우에는 개별평가를 적용하여 손상 평가를 진행하고 있습니다.

2024년 현재 인식한 손실충당금은 1,537,176천원(당기 3분기말: 1,068,785천원)이며, 2024년 중 손상과 관련하여 판매비와관리비로 당기손익에 인식된 금액은 (-)1,765,556천원(당기 3분기말: 2,233,947천원)입니다. 한편, 당사는 매출채권과 관련하여 담보를 요구하지는 않습니다. 따라서 당사가 담보를 고려하여 대손충당금을 인식하지 않은 매출채권은 없습니다.

나. 유동성 위험

유동성위험이란 회사가 금융부채와 관련된 의무를 충족하는 데 어려움을 겪게 될 위험을 의미합니다. 당사의 유동성 관리방법은 재무적으로 어려운 상황에서도 받아들일 수 없는 손실이 발생하거나, 당사의 평판에 손상을 입힐 위험 없이, 만기일에 부채를 상환할 수 있는 충분한 유동성을 유지하도록 하는 것입니다.

당사는 충분한 차입한도를 유지하고 예측현금흐름과 실제현금흐름을 계속하여 관찰하고 금융자산과 금융부채의 만기구조를 대응시키면서 유동성위험을 관리하고 있습니다.

다음 표는 당사의 금융부채에 대한 계약상 잔존만기를 상세하게 나타내고 있습니다. 해당 표는 금융부채의 할인되지 않은 현금흐름을 기초로 당사가 지급하여야 하는 가장 빠른 만기일에 근거하여 작성되었습니다. 계약상 만기는 당사가 지급을 요구받을 수 있는 가장 빠른 날에 근거한 것입니다.

① 당기말

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 미만 | 1년 ~ 2년 | 2년~5년 | 5년 이상 |

| 매입채무 | 7,955,166 | 7,955,166 | 7,955,166 | - | - | - |

| 미지급금 | 5,892,711 | 5,892,711 | 5,853,349 | 39,362 | - | - |

| 미지급비용(주1) | 134,511 | 134,511 | 134,511 | - | - | - |

| 단기차입금 | 1,000,000 | 1,005,022 | 1,005,022 | - | - | - |

| 유동성장기차입금 | - | - | - | - | - | - |

| 장기차입금 | - | - | - | - | - | - |

| 리스부채 | 454,887 | 559,195 | 175,510 | 86,235 | 157,050 | 140,400 |

| 파생상품부채(주2) | 9,801,747 | 9,801,747 | 9,801,747 | - | - | - |

| 합 계 | 25,239,022 | 25,348,352 | 24,925,305 | 125,597 | 157,050 | 140,400 |

| (주1) | 기업회계기준서 제1019호를 적용하는 종업원급여제도에 따른 사용자의 권리와 의무에 대한 부채가 제외되어 있습니다. |

| (주2) | 회사가 단기매매목적으로 보유하는 파생상품으로, 만기 이전에 매매될 예정이므로 만기가 현금흐름의 시기를 이해하는 데 필수적이지 않다고 판단하여 공정가치 기준으로 가장 이른 구간에 포함하였습니다. |

② 전기말

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 미만 | 1년 ~ 2년 | 2년~5년 | 5년 이상 |

| 매입채무 | 19,835,017 | 19,835,017 | 19,835,017 | - | - | - |

| 미지급금 | 3,313,012 | 3,313,012 | 3,313,012 | - | - | - |

| 미지급비용(주1) | 88,114 | 88,114 | 88,114 | - | - | - |

| 단기차입금 | 7,010,000 | 7,097,812 | 7,097,812 | - | - | - |

| 유동성장기차입금 | 2,638,400 | 3,015,757 | 3,015,757 | - | - | - |

| 장기차입금 | 7,745,340 | 8,296,358 | - | 2,907,880 | 5,388,478 | - |

| 리스부채 | 880,632 | 1,011,657 | 523,292 | 171,709 | 118,206 | 198,450 |

| 파생상품부채(주2) | 412,838 | 412,838 | 412,838 | - | - | - |

| 합 계 | 41,923,353 | 43,070,565 | 34,285,842 | 3,079,589 | 5,506,684 | 198,450 |

| (주1) | 기업회계기준서 제1019호를 적용하는 종업원급여제도에 따른 사용자의 권리와 의무에 대한 부채가 제외되어 있습니다. |

| (주2) | 회사가 단기매매목적으로 보유하는 파생상품으로, 만기 이전에 매매될 예정이므로 만기가 현금흐름의 시기를 이해하는 데 필수적이지 않다고 판단하여 공정가치 기준으로 가장 이른 구간에 포함하였습니다. |

다. 시장위험

시장위험이란 환율, 이자율 및 지분증권의 가격 등 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

(1) 환위험

당사는 외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 당사의 경영진은 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있으며, 필요한 경우 환위험관리를 목적으로 통화선도계약과 같은 파생상품계약을 체결하고 있습니다.

보고기간 말 현재 외화로 표시된 화폐성자산 및 부채의 외화금액의 원화환산액은 다음과 같습니다.

① 당기말

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | USD | EUR | JPY | CNY | 합 계 |

| 외화자산 | |||||

| 매출채권 | 93,699,518 | 366,935 | 533,169 | - | 94,599,622 |

| 외화예금 | 27,919,616 | 1,388,497 | 2,318,917 | 25,076 | 31,652,106 |

| 파생상품 | 5,145,000 | - | - | - | 5,145,000 |

| 외화자산 계 | 126,764,134 | 1,755,432 | 2,852,086 | 25,076 | 131,396,728 |

| 외화부채 | |||||

| 매입채무 | 271,593 | 420 | - | 224,782 | 496,795 |

| 미지급금 | 698,507 | 750,553 | - | 15,093 | 1,464,153 |

| 파생상품 | 9,801,747 | - | - | - | 9,801,747 |

| 외화부채 계 | 10,771,847 | 750,973 | - | 239,875 | 11,762,695 |

② 전기말

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | USD | EUR | JPY | CNY | 합 계 |

| 외화자산 | |||||

| 매출채권 | 24,027,478 | 1,492,965 | 844,484 | - | 26,364,927 |

| 외화예금 | 13,167,696 | 210,667 | 2,168,608 | - | 15,546,971 |

| 파생상품 | 1,686,184 | 1,391 | - | - | 1,687,575 |

| 외화자산 계 | 38,881,358 | 1,705,023 | 3,013,092 | - | 43,599,473 |

| 외화부채 | |||||

| 매입채무 | 1,107,829 | 2,974 | - | 344,544 | 1,455,347 |

| 미지급금 | 8,642 | 698,409 | 11,043 | - | 718,094 |

| 파생상품 | 401,148 | 11,690 | - | - | 412,838 |

| 외화부채 계 | 1,517,619 | 713,073 | 11,043 | 344,544 | 2,586,279 |

당기와 전기에 적용된 환율은 다음과 같습니다.

| (단위: 원) | ||||

|---|---|---|---|---|

| 구 분 | 평균환율 | 기말환율 | ||

| 당분기 | 전분기 | 당분기 | 전기 | |

| USD | 1,363.98 | 1,307.76 | 1,470.00 | 1,289.40 |

| EUR | 1,475.05 | 1,414.83 | 1,528.73 | 1,426.59 |

| JPY | 900.36 | 932.29 | 936.48 | 912.66 |

| CNY | 189.2 | 184.52 | 201.27 | 180.84 |

당분기말과 전분기말 현재 외화에 대한 원화 환율 5% 변동시 화폐성 외화자산 및 외화부채가 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| 법인세차감전순이익 | 5,981,702 | -5,981,702 | 2,050,660 | -2,050,660 |

(2) 이자율위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 당사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

당사는 보고기간말 현재 순차입금 상태로 이자율 상승에 따라 순이자 비용이 증가할 위험에 일부 노출되어 있으나, 내부적으로 변동금리부 조건의 단기차입금과 예금을 적절히 운영함으로써 이자율 변동에 따른 위험을 최소화하고 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 이자율이 100bp 변동시 변동금리부 차입금 및 예금으로부터 1년간 발생하는 이자비용의 영향은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용(주1) | 10,000 | -10,000 | 173,937 | -173,937 |

| (주1) | 보고기간말 현재 변동금리부에 해당하는 차입금은 1,000백만원(전기말: 1,000백만원)입니다. |

(3) 가격위험

당사는 전략적 목적 등으로 상장주식에 투자하고 있으며, 기타포괄손익-공정가치 측정 금융자산으로 분류하고 있습니다.

당사의 재무제표는 보유지분증권에서 발생하는 가격변동위험에 노출되어 있지 않습니다.

라. 자본위험관리

당사의 정책은 투자자와 채권자, 시장의 신뢰 및 향후 발전을 위해 자본을 유지하는 것입니다. 당사는 총부채를 총자본으로 나눈 부채비율을 자본관리지표로 이용하고 있습니다.

당사의 당분기말과 전기말 현재 부채비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 부채총계 | 58,432,311 | 65,396,358 |

| 자본총계 | 434,241,887 | 125,905,906 |

| 부채비율 | 13% | 52% |

마. 파생상품 등 거래현황

당사는 환위험 관리를 목적으로 기업은행 등과 통화선도계약을 체결하고 있으며, 동 파생상품에 대해 위험회피회계를 적용하고 있지 않습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당사의 계약 관련 내용이 공개될 경우 고객사의 발주 형태 등이 공개되고 당사 및 당사의 고객사의 영업에 현저한 손실을 초래할 수 있으므로 기재를 생략합니다.

나. 연구개발활동

(1) 연구개발활동 개요

당사는 신재생에너지 설비, 철도 및 공장, 선박, 해양, 석유화학 플랜트 부문을 대상으로 다양한 건식, 유입, 몰드 변압기와 리액터 등을 제조하고 있으며, 신재생에너지 발전용 인버터 및 전력망 산업에서 세계적으로 손꼽히는 유수의 기업들에게 제품을 납품하고 있습니다.

당사는 글로벌 변압기 시장에 선제적으로 대응하고 글로벌 시장에서 당사의 기술적 우위를 공고히 하기 위해 초고압 변압기, 해상 풍력 발전용 변압기 개발을 추진하는 등 적극적인 자세로 연구 개발을 지속하고 있습니다. 당사는 우수 연구인력을 확보하여 기술력을 제고하고 생산설계 표준화 및 경제적 설계기술 확보로 제품의 경쟁력 및 수익성을 극대화하고자 합니다.

(2) 연구개발활동 조직

당사는 대표이사 직속으로 기술연구소를 설치하고 기술연구소 산하에 신제품개발팀을 보유하고 있으며, 동일한 제품군에만 의존하는 것이 장기적인 성장의 한계로 이어질 수 있다는 인식 하에 새로운 제품 출시를 위해 연구 개발을 적극 수행하고 있습니다.

| [당사 연구개발 관련 조직 현황] |

| 부문 | 팀 | 주요 업무 |

| 기술연구소 | 신뢰성평가팀 | 신제품/부품 성능시험 및 생산/품질 기술 고도화 |

| 기술연구소 | 성능평가팀 | 제품설계 성능검증 및 연성해석기술 고도화 |

(3) 연구개발 실적

| [최근 3개년 간 연구개발 실적] |

| 구분 | 내용 | |

| 1 | 연구과제 | AT기능형 상분리 및 절연저감 스코트 결선 급전 주변압기 개발 |

| 연구결과 | - 교류 전기철도 급전시스템의 주요 설비인 급전용 주변압기 신규 개발 - 기존 스코트결선 주변압기를 단상변압기 2대로 분리하고 외부 스코트결선 구조 개발 ※ 3φ 154kV/2φ 55kV → 3φ 154kV/2φ 2x27.5kV - 주변압기 2차측의 중성점을 인출하여 절연등급 저감 구조 개발 ※ 72.5kV → 29kV(55kV → 2x27.5kV) |

|

| 기대효과 | - 전기 철도용 주변압기의 운송 및 현장설치 효율성을 획기적으로 개선 - 상분리형 구조로 사고장애 발생시 긴급복구 대응력 강화 및 유지보수 비용 절감 - 전철변전소의 컴팩트화로 건설 및 설비투자 비용 절감 - 주변압기 2차측에 Plug-In Type 부싱을 적용하여 유지보수 작업자의 감전사고 예방 및 안전성 확보 |

|

| 2 | 연구과제 | 소비자 전력품질 보장을 위한 배전망 전압안정화 핵심기술 |

| 연구결과 | 주관기관 : 17단 전자식 탭절환 변압기 제작 및 실증(참여기관 : 반도체 변압기, EMS 등 제작 및 실증) | |

| 기대효과 | - 분산전원 계통 연계 확대에 따른 배전망 전압안정성 및 신뢰도 제고 - 배전계통의 다양한 이상상황을 판별함으로써 배전계통 운영의 안정성과 효율성을 향상 - OLTC, SVR, 분산전원 컨버터 간의 협조 제어를 통한 배전망 전압안정화 - 신재생 발전원 전력계통 연계비용 절감 - 분산전원 시대에 적합한 새로운 전력기기 개발 및 판매 증대 |

|

| 3 | 연구과제 | 생애이력 관리를 통한 전기설비 안전관리기술 개발 생애이력 안전관리 시스템 개발 - 고감도 부분방전 모듈 - 모니터링용 열화상 모듈 - 생애이력 안전관리 플랫폼 - 생애이력 IoT 프로토콜(클라이언트/서버) - 전기안전 알고리즘(노후도, 안전도) - 자가용 전기설비 수명예측 알고리즘 |

| 기대효과 | - 디지털 검사 체계 도입에 따른 온라인 모듈 등 산업 활성화 기여 - 생애이력 기반 자가용 전기설비 안전관리의 안전등급제, 수명평가 등 확장형 핵심 요소 기술확보 - 플랫폼 구축을 통한 모니터링, 등급제, 수명평가/예측 등 고부가 진단서비스 구현 - 맞춤형 진단 서비스 제공으로 결함에 의한 전기재해의 근원적 예방 - 국내외 진단 및 유지관리 사업 입찰 시 생애이력 관리 시스템을 선제적으로 제안하여 해외 사업화 기대 |

|

| 4 | 연구과제 | V2G 전기자동차 충전기 기반의 중소기업 마이크로 그리드 플랫폼 기술개발사업 |

| 연구결과 | - 스마트 변압기 개발 - 중소기업 Micro Grid 구축 - V2G 전기자동차 충전기 및 주차모니터링시스템 구축 |

|

| 기대효과 | - 스마트변압기 및 분전반 등 V2G 도입에 따라 양방향 전력망에 대응이 가능하고 불안정한 전력수급을 해결 - 중소기업의 자체 Micro Grid가 구축됨으로써 에너지 효율화, 절감 - 마이크로그리드 플랫폼 내 전력데이터 취득, 전송 및 전력피크치 예측을 통한 효율적인 에너지 사용 및 AI - 전기자동차 충전은 야간에 하고, 주간에 전기자동차 충전 전기를 사용하므로 산업단지 전기 주야간 소비 - 중소기업으로 다양한 에너지, 제조안전환경등의가 수집되어 AI와의 융합을 통한 다양한 신사업 창출 |

|

| 5 | 연구과제 | 환경기초시설 수처리설비 컨디션 미터 및 자산관리시스템 개발 |

| 연구결과 | 컨디션미터&시스템, RTU 개발 | |

| 기대효과 | - 환경기초시설 내 설비의 컨디션 모니터링을 통한 상태 직관적 판단 가능 - 설비 우선순위에 따른 유지보수 시기 교체시기 등의 적절한 설비 운영방안 제시 - 노동집약적 업무에서 미래지향적 일하는 방식 구현을 통한 인구감소, 환경혐오시설 기피로 인한 근무인력 부족 대응 |

|

(4) 연구개발비용

| [연구개발비용 내역] |

| (단위: 백만원,%) |

| 구 분 | 2024년 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| 원재료 | - | - | 791 | 2,230 |

| 인건비 | 2,072 | 1,422 | 2,408 | 2,054 |

| 제조경비 및 기타경비 | 1,196 | 1,003 | 1,263 | 950 |

| 합계 | 3,268 | 2,425 | 4,102 | 5,234 |

| 자산계상 | - | - | 2,191 | 3,711 |

| 비용계상 | 3,268 | 2,425 | 1,911 | 1,523 |

| 연구개발비/매출액 비율 | 0.98% | 1.13% | 3.47% | 8.07% |

7. 기타 참고사항

가. 상표 관리정책 및 고객관리 정책 등이 사업에 미치는 중요한 영향

당 보고서 제출일 현재 해당사항 없습니다.

나. 특허권, 실용실안권, 의장권, 상표권 및 저작권 등 지적재산권 보유현황

(1) 지식재산권 보유현황

| (단위: 건) |

| 지식재산권 | 합계 | 상태 | 국가 | |||

| 등록 | 출원중 | 대한민국 | 미국 | 기타 | ||

| 특허권 | 60 | 46 | 14 | 59 | 1 | - |

| 상표권 | 3 | 3 | - | 3 | - | - |

| 서비스권 | 1 | 1 | - | 1 | - | - |

(2) 특허권 보유 현황

| [당사 보유 특허권 세부 현황] |

| 구분 | 명 칭 | 출원/등록일 | 종료예정일 | 특허관련 제품기재 |

| 1 | 확산형 센서 |

2005.04.26 (2007.01.16) |

2025.04.26 |

기타 (전자부문) |

| 2 | 편광필름을 이용한 편광 투과형 빔센서 |

2006.03.14 (2007.04.03) |

2026.03.14 |

기타 (전자부문) |

| 3 | 리드스위치를 포함하는센서 |

2006.06.08 (2007.11.26) |

2026.06.08 |

기타 (전자부문) |

| 4 | 고체절연 주상 변압기 및 그 제조 방법 |

2006.09.26 (2008.01.10) |

2026.09.26 | 주상변압기 |

| 5 | 단일의 토로이달 렌즈를 구비한 멀티 빔 센서 |

2009.04.22 (2012.10.19) |

2029.04.22 |

기타 (전자부문) |

| 6 | 외란광 방지 빔 센서의 동작방법 |

2009.05.22 (2010.05.20) |

2029.05.22 |

기타 (전자부문) |

| 7 | 로터리 엔코더 |

2011.02.14 (2013.01.29) |

2031.02.14 |

기타 (전자부문) |

| 8 | 광학소자를 이용한 포텐셔미터 |

2013.02.06 (2014.02.14) |

2033.02.06 |

기타 (전자부문) |

| 9 | 몰드 변압기용 철심 코아 조립체 |

2014.11.26 (2016.04.06) |

2034.11.26 | 몰드변압기 |

| 10 | 전철 급전용 단권 몰드변압기 |

2014.12.17 (2015.02.12) |

2034.12.17 | 몰드변압기 |

| 11 | 전철 급전용 단권 몰드변압기의 권선 조립체 |

2014.12.17 (2015.12.03) |

2034.12.17 | 몰드변압기 |

| 12 | 휴대용 냉각 클램퍼 |

2015.06.16 (2016.10.31) |

2035.06.16 | - |

| 13 | 변압기용 코아 조립체와 그 제조 방법 |

2015.07.01 (2016.10.31) |

2035.07.01 | - |

| 14 | 테이핑 장치 및 변압기용 코아 조립체의 제조장치 |

2015.07.01 (2016.10.31) |

2035.07.01 | - |

| 15 | 온도센서를 이용하여 SCR의 온도를 감시하기 위한 소프트스타터 시스템 |

2016.05.31 (2017.06.19) |

2036.05.31 | - |

| 16 | 열화상 카메라를 이용하여 SCR 대상체의 온도를 감시하기 위한 소프트스타터 시스템 |

2016.05.31 (2017.08.29) |

2036.05.31 | - |

| 17 | 변압기 상태기반 위험 관리 시스템 |

2016.12.23 (2018.09.27) |

2036.12.23 | - |

| 18 | GIS 절연 위험도 측정방법 |

2016.12.23 (2018.05.30) |

2036.12.23 | - |

| 19 | 몰드 변압기 |

2017.05.10 (2017.08.01) |

2037.05.10 | 몰드변압기 |

| 20 | 건식 변압기 냉각장치 |

2017.11.08 (2019.07.18) |

2037.11.08 | 건식변압기 |

| 21 | 몰드 변압기 |

2018.05.15 (2018.08.10) |

2038.05.15 | 몰드변압기 |

| 22 | 주상 변압기의 관리 시스템 |

2018.06.29 (2020.02.24) |

2038.06.29 | 주상변압기 |

| 23 | 전력설비의 상태기반 분석방법 |

2018.12.26 (2020.06.15) |

2038.12.26 | - |

| 24 | 소화수단을 갖는 ESS 장치 |

2019.06.28 (2020.12.30) |

2039.06.28 | - |

| 25 | 유입 변압기 |

2020.04.21 (2021.09.03) |

2040.04.21 | 유입변압기 |

| 26 | 인버터 고장 검출 방법 및 이를 채용한 인버터 고장 검출 시스템 |

2020.04.27 (2020.11.18) |

2040.04.27 | - |

| 27 | 유입 변압기 |

2020.06.01 (2021.11.02) |

2040.06.01 | 유입변압기 |

| 28 | 변압기 | 2020.06.09 (2020.08.24) |

2040.06.09 | 변압기 |

| 29 | 일체형 리액터 |

2020.06.09 (2020.08.24) |

2040.06.09 |

기타 (전기사업부문) |

| 30 | 몰드 변압기 |

2020.07.09 (2020.10.21) |

2040.07.09 | 몰드변압기 |

| 31 | 스마트 OLTC 배전용 변압기 |

2020.11.13 (2021.02.17) |

2040.11.13 | 유입변압기 |

| 32 | 변압기용 냉각 핀 |

2021.02.10 (2021.05.28) |

2041.02.10 | - |

| 33 | 변압기용 콜게이트형 방열기 |

2021.03.09 (2021.05.28) |

2041.03.09 | - |

| 34 | 변압기용 콜게이트 핀 길이 연장형 방열기 |

2021.03.09 (2021.05.28) |

2041.03.09 | - |

| 35 | 하수 및 폐수처리시설 설비 지능형 자산관리 시스템 및 이를 이용한 운영방법 |

2021.08.04 (2021.11.08) |

2041.08.04 | - |

| 36 | 운전 중 발전용 변압기 중성점 접지 리액터 절체 장치 |

2021.08.11 (2021.12.01) |

2041.08.11 | - |

| 37 | 고감도 진동 센서를 이용하여 건조공기의 초미세 누설 감지가 가능한 친환경 GIS 및 이를 이용한 계측 방법 |

2021.11.30 (2022.06.21) |

2041.11.30 | - |

| 38 | 탭 절환 변압기의 전자식 탭 절환기 제어장치 |

2022.05.17 (2022.12.22) |

2042.05.17 | - |

| 39 | IGBT 게이트 구동부의 전원공급 장치 |

2022.05.17 (2023.09.11) |

2042.05.17 | - |

| 40 | 고압 부싱부의 감전방지를 위한 몰드 변압기 |

2022.09.28 (2023.04.20) |

2042.09.28 | 몰드변압기 |

| 41 | 변압기 |

2023.07.04 (2023.09.27) |

2043.07.04 | 변압기 |

| 42 | 권선 및 프레임 일체형 몰드변압기 |

2023.07.05 (2023.11.14) |

2043.07.05 | 몰드변압기 |

| 43 | 전기차 충전기가 적용된 계통의 loT 변압기를 구비한 V2G 모니터링 시스템 |

2021.12.24 (-) |

- | - |

| 44 | 생애이력 기반 전기설비의 안전관리시스템 |

2022.07.13 (-) |

- | - |

| 45 | 친화경 배전반의 부분방전과 열화진단 시스템 |

2022.09.16 (-) |

- | - |

| 46 | TRANSFORMER CONDITION-BASED RISK MANAGEMENT SYSTEM AND METHOD (트랜스포머 조건 기반 위험 관리 시스템과 방법) |

2017.10.31 (-) |

- | - |

| 47 | 센터링 및 갭핑용 지그를 구비한 엔코더 |

2021.06.23 (2024.06.12) |

2041.06.23 | - |

| 48 | 절연특성이 개선된 방열판 고정용 클램프를 구비한 소프트 스타터 |

2024.06.03 (-) |

- | - |

| 49 | 유입 변압기 |

2024.06.03 |

- | 유입변압기 |

| 50 | 몰드 변압기 | 2024.06.04 (-) |

- | 몰드변압기 |

| 51 | 몰드 변압기 | 2024.06.25 (-) |

- | 몰드변압기 |

| 52 | 몰드 변압기 | 2024.06.25 (-) |

- | 몰드변압기 |

| 53 | 이중 안전장치 도어를 구비한 고압 고프트 스타터 | 2024.07.25 (-) |

- | - |

| 54 | 외함 상분리형 스코트결선 변압기 및 이를 이용한 급전 방법 | 2024.08.22 (2025.01.09) |

2044.08.22 | - |

| 55 | AT 기능형 스코트결선 주변압기 급전시스템 및 이를 이용한 급전 방법 | 2024.08.22 (2025.01.09) |

2044.08.22 | - |

| 56 | 변압기용부스바 | 2024.10.14 (-) |

- | - |

| 57 | 전자식 탭절환 변압기의 제어장치 | 2024.11.08 (-) |

- | - |

| 58 | 몰드변압기 | 2024.12.04 (2025.01.08) |

2044.12.04 | 몰드변압기 |

| 59 | 몰드변압기 | 2024.12.28 (-) |

- | 몰드변압기 |

| 60 | 변압기 | 2024.12.28 (-) |

- | 변압기 |

다. 사업영위에 중요한 영향을 미치는 법규 및 규제사항

| 법령 | 내용 | 주무부처 | 비고 |

|---|---|---|---|

| 전기사업법 |

- 전기사업에 관한 기본제도를 확립하고 전기사업의 경쟁과 새로운 기술 및 사업의 도입을 촉진

|

산업통상자원부 | 제19117호 |

| 전기안전관리법 |

- 전기재해의 예방과 전기설비 안전관리에 필요한 사항을 규정

|

산업통상자원부 | 제19004호 |

| 전기공사업법 |

- 전기공사업과 전기공사의 시공ㆍ기술관리 및 도급에 관한 기본적인 사항 규정

|

산업통상자원부 | 제19168호 |

| 정보통신공사업법 |

- 정보통신공사의 조사ㆍ설계ㆍ시공ㆍ감리ㆍ유지관리ㆍ기술관리 등에 관한 기본적인 사항 등을 규정

|

과학기술정보통신부 | 제18737호 |

| 폐기물관리법 |

- 폐기물의 발생을 최대한 억제하고 발생한 폐기물을 친환경적으로 처리를 규정

사내 폐기물 보관장 관리 및 폐기물 배출량 관리 및 감량·재활용 폐기물의 성분검사

|

환경부 | 제20172호 |

| 화학물질관리법 |

- 화학물질로 인한 국민건강 및 환경상의 위해를 예방하고 화학물질을 적절하게 관리

|

환경부 | 제20231호 |

| 위험물안전관리법 |

- 위험물의 저장·취급 및 운반과 이에 따른 안전관리에 관한 사항을 규정

|

소방청 | 제19161호 |

| 기계설비법 |

- 기계설비산업의 발전을 위한 기반을 조성하고 기계설비의 안전하고 효율적인 유지관리를 위함

|

국토교통부 | 제17453호 |

라. 사업영위와 관련하여 환경물질의 매출 또는 환경보호와 관련 규제 준수 여부 및 환경개선설비에 대한 자본지출 계획

당 보고서 제출일 현재 해당사항 없습니다.

마. 시장여건 및 영업의 개황

(1) 시장의 특성

당사가 사업을 영위하는 전력기기 시장은 전력기기 제품에 대해 매우 높은 안전성과 신뢰성을 요구합니다. 예를 들어 당사의 주요 제품인 변압기 등이 널리 사용되는 각국의 전력망은 현대 국가의 운영의 기반이자, 경제 발전 및 안보 측면에서도 중요한 요소이며, 문제가 발생할 경우 높은 실패 비용이 발생할 수 있습니다. 따라서 변압기 등 전력기기 제품의 수요처에서는 제품의 선택에 있어 납품 이력, 시장 내의 평판, 제품의 안정성 및 신뢰도 등을 매우 중시하여 각종 관련 국제 인증을 필수적으로 요구하고 있으며, 이에 대해 길게는 수년의 시간을 들여 검증하고, 제품의 문제가 발생하는 경우 책임 있는 대응을 하는 업체 제품을 선호하는 등 아주 신중하고 보수적으로 구매를 결정하는 경향이 있습니다.

또한, 한번 특정 제조사와 거래를 시작하면 특별한 문제가 발생하지 않는 한 매우 장기적으로 거래 관계를 이어가는 경우가 많습니다. 그렇기 때문에 시장에서의 검증이 부족한 신생 회사가 진입하기 매우 어려운 시장이며, 동시에 고객 실패가 일어난 경우 신속하게 바로잡지 못하면 오랜 업력의 회사도 거래를 지속하기 어려운 시장으로 파악하고 있습니다.

특히, 당사는 2024년 기준 90% 이상의 매출이 해외에서 발생하고 있으며, 미국의 매출 비중은 전체 매출의 약 60% 이상으로서 가장 중요한 목표 시장입니다. 미국 전력기기 시장은 상기에서 서술한 시장 내 보수적인 경향이 국내 전력기기 시장에 비해서 더욱 강한 편임에 따라, 당사와 같이 시장에 이미 진입하여 꾸준히 매출 실적을 발생시키는 업체는 이미 고객사로부터 철저하게 검증 받은 업체이며, 반대로 신규 업체가 진입하기는 어려운 시장입니다.

전력기기 시장의 또 다른 특징은 대규모의 기반시설을 다루는 전방산업(신재생 발전, 철도, 전력망, 플랜트 등)이 많아, 한번 산업에 사이클에서 호황기가 시작되면 장기간 지속되는 특성을 가지고 있습니다. 과거 90년대 말부터 2010년 중반까지 장기간 고유가가 지속되던 시기에 석유화학 산업이 호황을 누리면서, 석유화학 플랜트에 사용되는 변압기를 제조할 수 있는 제조업체들은 장기간 호황을 누렸으며, 당사 역시 동 시기에 매출액이 꾸준하게 성장하던 시기였습니다. 또한, 전방산업인 인프라 산업의 특성 상 한번 새로운 인프라에 제품을 공급하면 유지 보수 등을 위해 꾸준하게 수요가 발생하기 때문에, 해당 고객사를 통해 지속적으로 매출이 발생합니다.

시장 내 기업의 차별화는 회사의 기술력을 통해 나타납니다. 기술력은 제품의 효율 및 안정성 등으로 구분될 수 있습니다. 하지만 생산하는 제품의 사양만을 가지고 회사의 기술력을 분별하기는 쉽지 않습니다. 고객이 실제로 제품을 사용하는 과정을 통해 제품의 기술력이 최종적으로 검증되기 때문에 어떤 고객에게 얼마나 오랫동안 문제없이 제품을 납품하고 있는지가 회사의 기술력을 가늠할 수 있는 기준이 될 수 있습니다.

당사의 주요 고객은 신재생 발전용 인버터, 전력망 산업, 석유화학 에너지 산업 등 각 전방산업의 국제적 최상위권 기업입니다. 당사는 이러한 국제적 최상위권 기업들에 길게는 20여년간 지속적으로 제품을 납품하고 있습니다. 높은 기술력을 확보하지 않으면 글로벌 사업을 펼치는 기업의 높은 기준을 통과하여 납품을 개시하는 것 자체가 불가능하며, 제품의 안정성이 낮았다면 20여년간 제품을 지속적으로 납품할 수 없습니다. 이와 같이 기업간의 차별화된 기술력은 각 회사의 고객사의 수준을 통해 가늠할 수 있습니다.

전기 에너지는 현대 사회의 발전에 따라 그 사용량이 더욱 늘어나고 있으며, 전기를 에너지원으로 하는 전기차(Electric Vehicle)의 보급과 자료 학습에 대규모 연산력(Computing Power)이 필요한 인공지능(AI), 수많은 전자기기를 연결하는 사물인터넷(IoT), 모든 정보가 디지털화 되는 추세로 인해 기하급수적으로 늘어나는 데이터 센터 수요 등 정보통신기술(ICT)이 고도화되고 가정부터 산업까지 그 적용 범위가 더욱 넓어짐에 따라 전기 에너지의 사용량은 더욱 늘어날 것으로 전망됩니다.

또한, 환경보호를 위해 화석연료나 원자력을 이용한 중앙집중식 발전의 비율을 낮추고 신재생 분산형 발전의 비율을 높이기 위해 각국이 다양한 정책을 발표 및 시행하고 있습니다. 이는 기존에 없었던 새로운 전력 인프라 건설을 의미하는 것이며, 해당 인프라에는 변압기 설치가 필요합니다. 또한 신흥국의 도시화와 선진국의 노후화된 전력망의 유지보수 등 다양한 전력 수요 및 전력 인프라의 증가로 인해 변압기를 포함한 전력기기 시장은 중장기적 관점에서도 현대 문명의 발전과 함께 지속적으로 그 규모가 커질 것으로 예상됩니다.

(2) 시장 규모 및 전망

(가) 시장의 규모

글로벌 변압기 시장은 2022년에 약 621억 달러로 평가되며, 예측 기간인 2023-2030년에는 6.1% 이상의 건전한 성장률로 성장할 것으로 예측되고 있으며, 특히 전력 수요 증가와 재생 에너지의 급속한 확장은 세계 변압기 시장 시장의 성장 촉진요인이 될 것으로 예상됩니다.

2023년 국제재생에너지기구(IRENA)에 따르면, 2022년 중국의 세계 전력 용량은 약 1,206,588.9MW(메가와트)로 세계 1위를 차지했으며, 미국의 세계 전력 용량은 2022년 약 370,963.7MW(메가와트)로 세계 2위를 차지했습니다. Center for Climate and Energy Solutions(C2ES)에 따르면, 2020년 재생에너지 발전량은 19.8%로 주로 수력발전과 풍력발전이 주도하고 있으며, 2030년에는 재생에너지 발전량이 발전량에서 차지하는 비중이 35%까지 증가할 것으로 예상되며, 주로 풍력과 태양광 에너지가 이 증가에 크게 기여하고 있습니다. 수년 동안 수력 이외의 재생 에너지가 크게 증가하여 발전량에서 차지하는 비중이 2005년 1% 미만에서 2020년 말까지 12.5% 이상으로 확대되었습니다. 최근 환경 문제, 규제 및 제한된 송전망 인프라는 글로벌 변압기 시장의 성장을 저해할 수 있으나, 노후화된 전력 인프라의 지속적인 업그레이드와 재생 에너지에 대한 수요 증가가 시장 성장에 긍정적인 요소가 될 것으로 전망되고 있습니다.

Global Market Insight에 따르면, 2023년 기준 글로벌 배전용 변압기 시장 규모는 30,358.5백만달러로 추산되고 있습니다.

| [글로벌 배전용 변압기(Distribution transformer) 시장 규모] |

| (단위: 천EA, 백만달러) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

|---|---|---|---|---|---|

| 수량 | 7,300.5 | 6,659.4 | 7,140.7 | 8,198.9 | 9,107.0 |

| 금액 | 24,007.9 | 22,258.2 | 24,921.4 | 27,556.2 | 30,358.5 |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

글로벌 배전 산업은 운영 규모, 네트워크 특성, 고객군 및 소유 구조와 같은 요인에 따라 다양한 차별화된 기회를 보이고 있으며, 이러한 차이점들은 전기 요금과 수익을 평가하는 데 사용되는 모델에도 고려되고 있습니다. 이와 같은 다양성에도 불구하고 배전 시스템 업체(Distribution System Operators, DSOs)는 일관된 공급 품질과 신뢰성을 제공해 나가고 있으나, 최근 전력원이 다양화 및 분산화되고 전기 자동차와 같은 신규 수요로 인한 전력망 부담 가중에 따라, 스마트 전력개량기와 스마트 그리드를 포함한 배전 네트워크에 대한 지속적인 투자와 동시에 노후화된 전력 인프라를 교체하여 고품질 서비스를 지속하기 위해 노력하고 있습니다.

최근 몇 년간 전력 산업은 전력 수요 증가와 기존 그리드 인프라 확장을 목표로 시행된 규제 개혁을 바탕으로 성장하는 모습을 보여왔으며, 경제적이고 지속적인 전력을 공급하는 것이 정부의 주요 관심사로 떠오르면서 이러한 개혁과 정책의 실행을 촉진하고 있습니다. 특히, 석탄 에너지의 원활한 공급 우려는 규제 및 산업의 관심을 송전 및 배전 분야로 이끌었으며, 전력 손실에 따른 에너지 효율 향상을 위한 노력은 용량 확장 및 기술 향상 수요를 자극하고 있습니다.

변압기는 다양한 산업군에 적용되고 있습니다. Global Market Insight에 따르면, 배전 변압기 시장은 주거 및 상업용(Residential & Commercial) 변압기, 전력용(Utility) 변압기, 산업용(Industrial) 변압기 시장으로 세분화할 수 있으며, 각각의 시장 규모는 다음과 같습니다.

| [사용 용도에 따른 글로벌 배전변압기 시장 규모] | |

| [수량 기준] | (단위: 천EA) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

|---|---|---|---|---|---|

| 주거 및 상업용 | 1,750.7 | 1,614.8 | 1,755.8 | 2,035.2 | 2,281.1 |

| 전력용(Utility) | 3,805.0 | 3,449.7 | 3,678.0 | 4,197.9 | 4,634.8 |

| 산업용 | 1,744.8 | 1,594.8 | 1,706.9 | 1,965.9 | 2,191.1 |

| 합계 | 7,300.5 | 6,659.4 | 7,140.7 | 8,198.9 | 9,107.0 |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

| [금액 기준] | (단위: 천EA) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

|---|---|---|---|---|---|

| 주거 및 상업용 | 5,315.0 | 4,984.2 | 5,660.6 | 6,317.1 | 7,020.9 |

| 전력용(Utility) | 12,971.7 | 11,956.3 | 13,314.0 | 14,639.7 | 16,038.2 |

| 산업용 | 5,721.2 | 5,317.7 | 5,946.7 | 6,599.4 | 7,299.4 |

| 합계 | 24,007.9 | 22,258.2 | 24,921.4 | 27,556.2 | 30,358.5 |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

주거 및 상업용 변압기는 일반적으로 주거 지역이나 상업 지역에서 주택, 아파트, 상점, 사무실 등의 건물에 전력을 제공하는 데 사용되며, 주로 소규모에서 중형의 변압기가 사용되고 있습니다. 전력 회사용 변압기는 전력 회사나 전력 공급 업체가 사용하는 변압기로서, 전력 공급 네트워크의 주요 부분을 구성하고 고전압 변압기로서 전력의 변환 및 분배에 사용되고 있으며, 주로 대규모의 변압기가 사용되고 있습니다. 산업용 변압기는 산업 시설이나 공장 등 대규모 전력 사용자를 위해 설계된 변압기로서, 고전압 전력을 변환하거나 공장 내부에서 필요한 전력을 공급하는 데 사용되며, 주로 대형의 고전압 변압기가 사용되고 있습니다.

전력용 변압기 시장은 급격한 그리드 네트워크 발전에 따른 에너지 수요 증가에 따라 향후 급격한 성장을 이룰 것으로 전망되고 있으며, 기존 네트워크의 개조가 진행되고 국경을 초월해서 확정되고 있는 전기 네트워크 추세는 성장의 중요한 촉매제가 될 것으로 예상됩니다. 또한, 다양한 국가에서 에너지 효율적이고 재생 가능한 전기 시스템 개발의 중요성이 높아짐에 따라 관련 제품 수요는 더욱 높아질 것으로 예상됩니다. 또한, 세계적인 에너지 소비의 증가, 전기 자동차 수요 증가 및 스마트 그리드 기술의 통합과 같은 요인들은 유틸리티 변압기 시장의 역동성을 촉진할 것으로 예상되며, 지속 가능한 에너지 실천을 촉진하고 노후화된 인프라의 현대화를 촉진하는 정부의 노력들은 유틸리티 변압기 시장의 성장을 가속화할 것으로 예상됩니다.

한편, 당사가 납품하는 변압기는 주로 신재생 에너지 시장, 전력계통 시장, 산업용 시장(선박/해양 플랜트, 석유화학 플랜트, 전기차 인프라 등)과 같은 다양한 분야에서 적용되고 있으며, 당사의 주요 전방산업 별 시장 현황을 살펴보면 다음과 같습니다.

1) 신재생 에너지 시장

전력시장은 과거 100년 동안 변하지 않았으며, 원전은 1970년대 전력시장의 변화를 이끌 것으로 예상됐지만 Three Mile Island 사고, 체르노빌 원전 사고, 후쿠시마 원전 사고 등으로 정치적·사회적으로 논란이 되며 산업 확장에 실패하였습니다. 그로부터 30년 후 신재생 에너지는 변화를 이끌고 있으며, 100년 넘게 인류를 지탱해오던 석탄의 사용량은 최근 들어 조금씩 감소하는 추세를 보이고 있습니다.

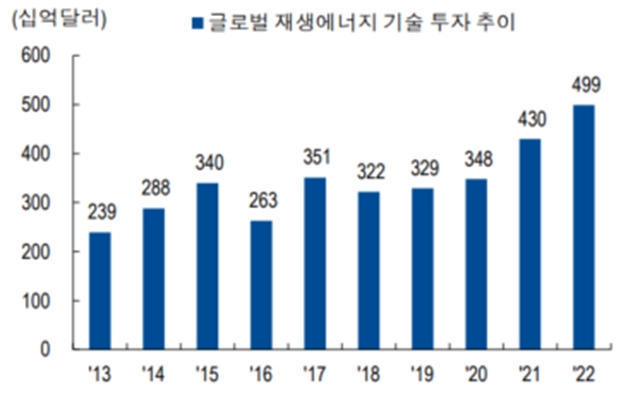

| [글로벌 재생에너지 연도별 투자 금액] |

|

|

글로벌 재생에너지 연도별 투자 금액 |

(출처: 농촌진흥청, NH투자증권 리서치본부(2023))

Enerdata(2022년)에 따르면, 풍력 및 태양광/열 설치는 2022년에도 활발하게 유지되었으며(새로운 풍력 발전 용량 +75GW 및 새로운 태양광/열 발전 용량 +191GW), 중국(풍력 +37GW 및 태양광/열 +86GW), 미국 및 유럽연합이 주도하여 세계 신재생 발전량의 급증에 기여했습니다. 전 세계적으로 풍력과 태양광/열 발전 용량이 차지하는 비중은 2022년에 1.5 포인트 늘어나서 12%를 넘어섰으며(2010년 이후 +10 포인트), 2 포인트 늘어난 중국은 13.5%로 증가하고 1.7 포인트 늘어난 미국은 14%를 넘었습니다. 유럽의 발전 용량은 3 포인트 넘게 성장해서 거의 22%가 되었습니다. 네덜란드와 독일은 각각 32%를 초과하였고, 포르투갈, 영국, 폴란드, 스웨덴도 크게 증가했습니다. 이 3개 주요 시장 이외의 전력 믹스에서 풍력과 태양광/열의 비중은 호주(23% 초과), 중남미(13%), 아시아(12%)에서 지속적으로 증가했습니다. 한편, 풍력과 태양광/열은 아프리카(5%), CIS(1%), 중동(아랍에미리트의 신재생 발전량 증가에도 불구하고 2% 미만)에서 미미한 수준을 유지하고 있습니다.

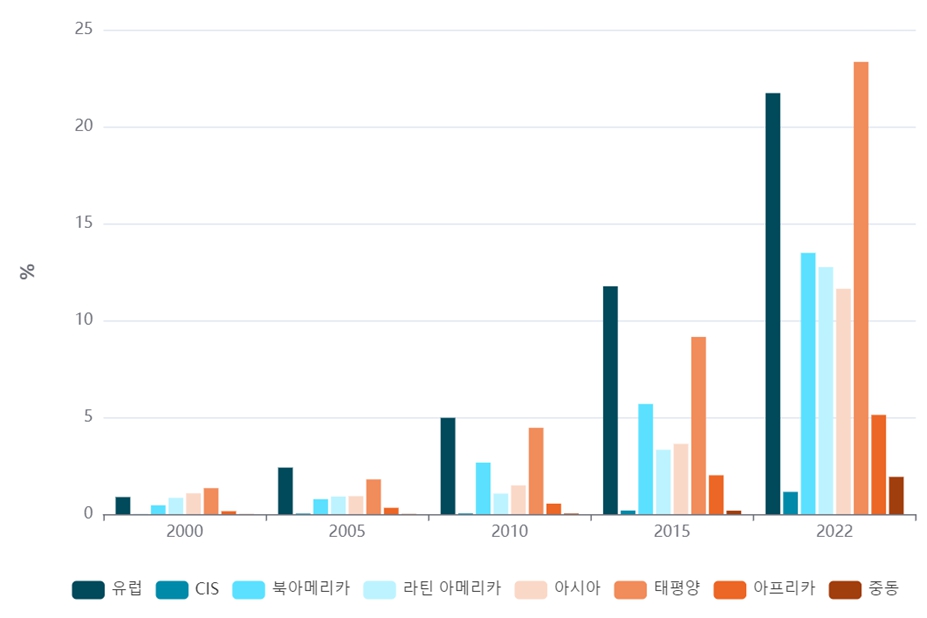

| [2019년~2022년 글로벌 풍력 및 태양광/열 발전량 비중 추세] |

|

|

글로벌 풍력 및 태양광,열 발전량 비중 추세 |

(출처: Enerdata(2022))

또한, 에너지경제연구원에 따르면, 2019년 1차 에너지공급에서 재생에너지 비중은 13.8%로 역대 최대를 기록하였습니다. 1990년부터 2019년까지 재생에너지 성장률은 연평균 2.1%로, 동기간 1차에너지 공급 성장률(1.8%)과 비교하면 불과 0.3%p 차이로 높지는 않으나, 최종에너지 소비를 부문별로 살펴보면, 열 부문에서 재생에너지 비중은 10.2%, 수송 부문은 3.4%, 전력 부문은 27.1%로 순으로 전력 부문에서 재생에너지 보급이 가장 활발히 이루어지고 있습니다.

2020년은 코로나19 영향으로 전 세계적으로 많은 영향을 받았지만 재생에너지 생산은 증가하였습니다. 특히, 태양광과 풍력의 발전 구성에서 차지하는 비중이 역대 최대로 증가하였는데, 이는 장기간의 경제 봉쇄로 에너지 총수요가 감소하였지만 전력 시장구조 및 정책적으로 재생에너지를 전력망에 우선적으로 공급하였기 때문입니다.

2020년 재생에너지 신규 발전설비는 258GW로 코로나19의 상황에서 보급의 우려가 있었지만 전년 대비 대폭 증가하였으며, 순증가 발전설비 중 재생에너지 비중이 지속적으로 증가하여 2020년에는 그 비중이 83%에 이르게 되었습니다.

2023년에 접어들면서 유럽은 천연가스의 수요 감소와 공급 다변화에 성공하며 러시아산 천연가스 비중을 2021년 46%에서 2023년 15%로 감소시켰으며, 그 공백은 노르웨이와 미국과 같은 지역의 천연가스(LNG 포함)로 대체하였습니다. 전쟁 상황에 직면한 유럽은 설치기간이 짧은 태양광 비중을 2020년 5%에서 2023년 8% 이상으로 빠르게 확대할 것으로 전망되었으며, 환경과 경제만큼이나 안보라는 가치가 중요해짐에 따라 전쟁이 끝나더라도 유럽이 과거와 같은 질서로 돌아갈지는 불확실한 상황에서 향후 언제든지 갈등을 유발할 수 있는 러시아와의 공존은 불가능할 것으로 예상되고 있습니다.

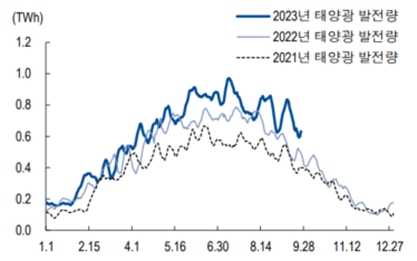

| [전쟁 직후 2년 동안 45% 증가한 태양광 발전량] |

|

|

전쟁 직후 2년 동안 45% 증가한 태양광 발전량 |

(출처: Energy-charts, NH투자증권 리서치본부(2023))

(주1) 7일 이동평균 발전량 기준

RE100은 기업 활동에 필요한 전력 100%를 재생에너지로 생산된 전기를 사용하겠다는 글로벌 캠페인으로서, Google, Apple, Meta와 같은 글로벌 기업들뿐만 아니라 국내 기업들도 2021년 SK그룹을 시작으로 삼성, 현대차그룹까지 이에 가입한 상황으로, 정부의 정책 방향에 따라 달라질 수 있는 재생에너지 시장에 민간 기업이 또 다른 주체로 참여하며 탄소중립을 위한 투자는 확대될 것으로 전망됩니다.

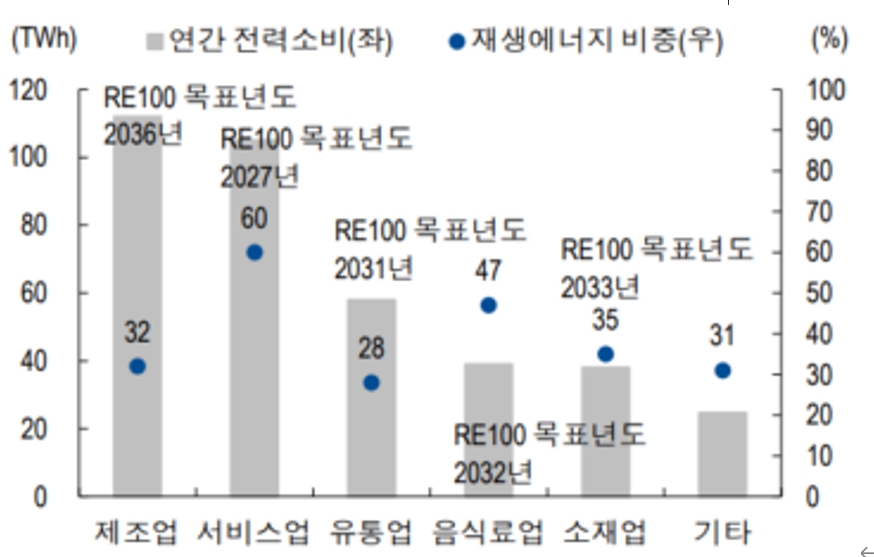

| [업종별 전력소비와 재생에너지 비중(2021년)] |

|

|

업종별 전력소비와 재생에너지 비중(2021년) |

(출처: RE100, NH투자증권 리서치본부(2023))

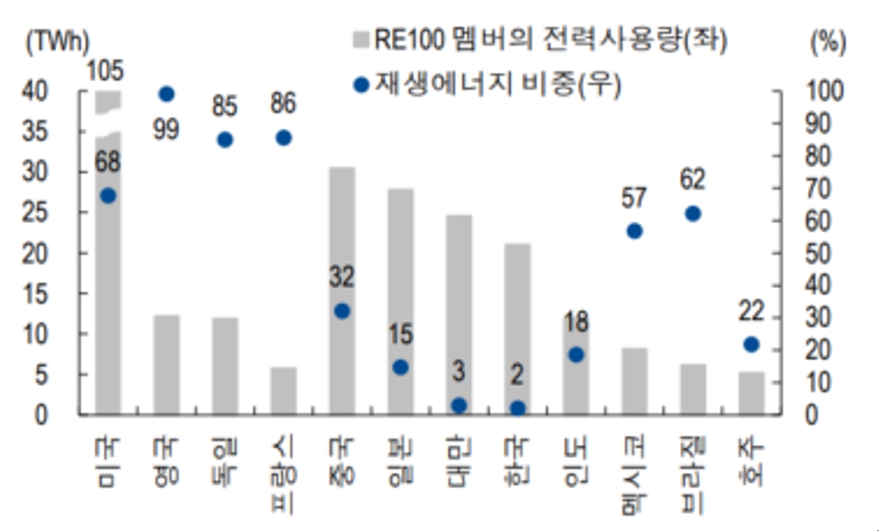

[RE100 주요국의 전력 사용량과 재생에너지 비중]

|

|

re100 주요국의 전력 사용량과 재생에너지 비중 |

(출처: RE100, NH투자증권 리서치본부(2023))

유럽집행위원회는 2023년 10월 25일 풍력 시장 수요를 확대하고 EU 역내 풍력 기업들의 경쟁력을 지키기 위한 Wind Power Action Plan을 발표하였으며, 입찰 시스템 개선, 비용 상승을 반영하는 경매 구조 형성, 허가 중인 80GW 규모 프로젝트 조기 착공 지원 등이 포함되었습니다.

| [EU의 Wind Power Action Plan 풍력 정책 지원책] |

| 구분 | 조치 | 시행 시점 |

|---|---|---|

|

신속한 절차 및 예측가능성 증진 |

개정 RED(재생에너지지침) 시행을 위한 협력 강화 | 2023.11. |

| 풍력 경매일정, 설치량 공표를 토한 파이프라인 가시성 확보 | 2023.11. | |

| 그리드 구축 가속화를 위한 집행위원회 설치 | 2023.11. | |

| 경매 설계 개선 | 프로젝트 증진을 위한 질적기준(투명성, 비차별성) 추가 | 즉시 |

| Global Gateway(2021년 실행) 조달을 위한 집행위원회 설치 | 채택 시 | |

| 금융 접근성 | EU 재정지원에 대한 접근성 향상을 위한 집행위원회 설치 | 2023년말 |

| EU 풍력기업 리스크관리를 위한 EIB(투자은행) 보증 시행 | 2023년 4분기 | |

| EU 풍력 산업 투자 유치를 위한 투자자와의 소통 강화 | 2023년말 | |

| 회원국들의 EU 풍력 벨류체인 지원책에 대한 적극적인 활용 | 채택 시 | |

| 공정하고 경쟁력 있는 산업 환경 조성 | EU 제조업체 해외시장 접근성 향상을 위한 집행위원회 설치 | 채택 시 |

| 무역 왜곡 및 위협으로부터 EU 시장 보호 | 채택 시 | |

| 풍력 산업 표준화 강화 | 2023년말 |

(출처: EU 집행위원회, NH투자증권 리서치본부)

미국의 경우 프로젝트 취소가 계속되고 있으나, 뉴욕주에선 새로운 해상풍력 입찰 결과를 발표하였으며, 이에 따르면 Total-Corio Generation JV-1.4GW, RWE-National Grid-1.3GW가 이를 수주하고, 경매 단가는 MWh당 145달러로 비용 상승을 반영한 수준으로 결정되었습니다. 특히, 미국 인플레이션 법안(IRA) 시행 이후 보조금(PTC 연장, AMPC 지원)으로 미국의 풍력 발전 수주가 반등하는 국면에 있으며, 동시에 풍력 터빈 품질 이슈로 Siemens의 수주가 위축되면서 Vestas, GE 중심으로 시장구도가 재편되고 있는 상황입니다.

2) 전력계통 시장

국제에너지기구(International Energy Agency, IEA)에 따르면, 2023년의 전세계 전력 수요 연간 증가율을 전년대비 1.9%로 전망하였으며, 이는 2022년 2.3%, 2015년~2019년 연평균 증가율 2.4%에 비해 낮은 수준인데, 이는 2022년 에너지 원자재 가격의 상승으로 촉발된 인플레이션과 경기침체의 영향으로 인한 것이며, 2024년에는 경제 전망이 개선됨에 따라 전력 수요 증가율을 3.3%로 전망하였습니다.

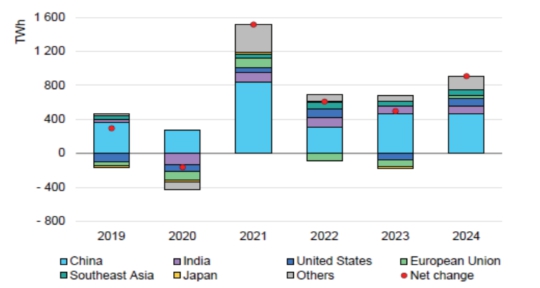

| [주요국의 연도별 전력 수요 증감(2019년~2024년)] |

|

|

주요국의 연도별 전력 수요 증감(2019년~2024년) |

(출처: IEA(2023), 에너지경제연구원 발췌)

최근 전세계적으로 청정에너지와 재생에너지로의 에너지전환이 활발하게 이뤄지고 있으며, 2021년 바이든 행정부의 출범 이후 탄소중립을 키워드로 한 청정에너지 육성에 중점을 둔 미국의 에너지정책은 이러한 사례입니다. 또한, 유럽 연합과 바이든 행정부는 에너지 시스템을 완전히 전기화하려 하고 있으며, 이러한 에너지전환과 대대적인 전기화는 이를 수용할 수 있는 기반 설비의 확보를 필요로 하며, 특히 급증하는 청정에너지와 재생에너지 및 전력 수요에 따른 전력 시스템의 안정적인 운영을 가능하게 해 줄 수 있는 송배전망의 확장 및 개선은 필수적인 요소입니다.

한편, 국제에너지기구에 따르면, 2040년까지 기후 목표 달성과 전력 수요 대응을 위해 전세계적으로 거의 5,000만mile에 달하는 전력 송전 시스템을 새로이 구축하거나 교체해야 할 필요가 있다고 언급하고 있습니다. 이러한 규모는 100년에 걸쳐 건설된 현재 세계 전력 송전망의 총 길이와 유사한 규모이며, 이러한 전력 송전 인프라의 확장이 실현되려면 상당한 시스템의 변화와 혁신이 필요한 상황입니다.

국제에너지기구가 제시한 예측에 따르면, 2030년까지 전력 송전망 확장을 위한 연간 투자가 6,000억달러 이상이 필요하며, 이는 현재의 글로벌 투자 수준을 두 배로 뛰어넘는 규모입니다. 이러한 송전망에 대한 재정적 투자 부분은 에너지 전환 목표를 달성하는 데 필수적이지만, 이로 인해 이미 심화 개발 상태(advanced stages of development)에 도달한 1,500GW의 재생에너지 프로젝트가 더 이상 진행되지 못하고 전력 계통에 연결되기를 기다리고 있는 상황으로서, 이는 2022년에 전세계적으로 통합된 풍력 및 태양 에너지 용량의 5배에 해당되는 규모입니다. 국제에너지기구에 따르면, 재생 에너지에 대한 글로벌 투자는 2014년 이후 거의 2배로 늘어난 반면, 같은 기간동안 송배전망에 대한 투자는 거의 변화하지 않은 상황입니다.

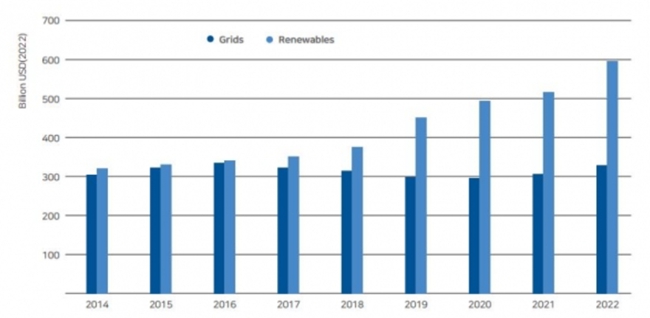

| [각 연도별 송배전망과 재생 에너지에 대한 글로벌 투자 추이] |

|

|

각 연도별 송배전망과 재생 에너지에 대한 글로벌 투자 추이 |

(출처: IEA(2023), 전기저널 발췌)

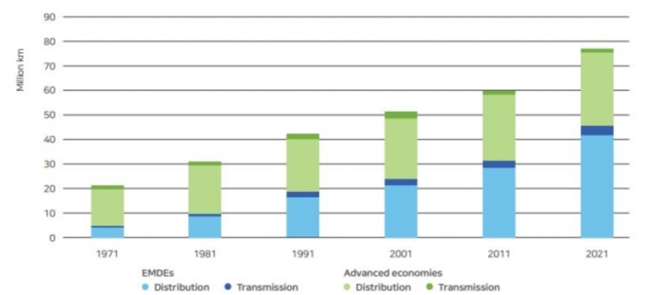

지난 5개년 동안 연간 약 100만km씩의 확장을 포함하여 글로벌 송배전망은 지난 30년 동안 약 2배의 거리로 증가했으며, 이는 주로 송배전망 전체 길이의 약 93%를 차지하는 배전망의 확장으로 인한 것으로서, 송전망은 송배전망의 나머지 7%의 길이를 차지하고 있습니다.

대부분의 송배전망의 확장은 신흥 시장 및 개발 도상국의 배전망 확장에서 비롯되었으며, 이러한 현상은 신흥 시장 및 개발 도상국에서의 전력 접근성의 확장을 보여주고 있는 것입니다. 구체적인 사례로서, 인도에서는 Saubhagya 프로그램이 수백만 가정을 전력 시스템에 연결하는 데 중요한 역할을 했으며, 이로써 국가 전체의 전력 부족을 효과적으로 감소시키고 수많은 시민들의 삶의 질을 향상시켰습니다. 또한, 중국은 2006년 국가전망공사의 프로그램을 비롯해 여러 전기화 프로그램을 추진했으며, 이를 통해 2015년까지 190만 가구와 750만명에게 전기를 제공했으며, 중국남방전력그룹의 프로그램은 2012년까지 230만 명에게 전기를 제공했으며, 이로 인해 2015년 말까지 중국 14억 인구 중 거의 전체가 전력 에너지에 접근할 수 있었습니다.

| [글로벌 송배전망 거리의 추이] |

|

|

글로벌 송배전망 거리의 추이 |

(출처: IEA(2023), 전기저널 발췌)

2000년 이후 전세계적인 최종 전기 소비는 거의 두 배로 증가하고, 1990년 이후 매년 꾸준히 성장했으며, 2009년 금융 위기와 2020년 코로나19 대유행을 제외하고는 수요가 감소한 적이 없었습니다. 2022년에는 전 세계적인 에너지 위기에도 불구하고 증가세를 이어갔는데, 이러한 증가세는 특히 신흥 시장 국가들의 수요 증가가 이를 주도했습니다.

전력의 글로벌 최종 에너지 소비에서의 비중은 2000년의 16%에서 2021년에는 21%로 증가해 석유에 이어 두 번째로 높은 수준이며, 이는 전력이 글로벌 에너지 믹스에서의 중요성이 높아지고 있는 추세를 반영하며, 이 추세는 계속될 것으로 예상됩니다. 이러한 전력 수요의 증가는 전기화 증가 및 전세계적인 전력 접근율 증가에 의해 주도되고 있습니다.

또한, 고가격의 가스와 에너지 안전에 대한 우려로 인해 난방에 대한 전기화가 증가하고 있습니다. 교통 부문의 전기 소비는 현재 총 전기 소비의 일부에 불과하며, 2022년에는 글로벌 전기 자동차의 전력 소비가 총 전력 소비의 0.5% 미만을 차지했습니다. 그러나 교통 부분에서의 전기화는 지속적으로 진행 중이며, 매년 새로운 전기 자동차 판매 기록이 세워지고 있습니다. 전기 자동차가 높은 침투율을 보이는 곳에서는 이로 인하여 전력망 수용 능력에 대한 문제가 발생할 수 있는데, 구체적인 예를 들면, 네덜란드에서는 3,000여 개의 지역에서 2025년까지 새로운 충전소를 설치할 수 없을 것으로 예상됩니다.

이러한 각종 부분에서의 전기화는 과거 10년 동안 큰 진전이 이뤄졌지만, 전세계 인구의 10%는 여전히 전기에 접근할 수 없다는 사실은 앞으로 지속적인 전력 수요의 증가와 전력 계통 인프라의 확장이 예상된다는 점을 시사합니다.

3) 산업용 시장

산업용 변압기는 선박 건조, 해양 플랜트(Offshore Plant), 석유화학 플랜트(Petrochemical Plant), 건설, 철도/철강 등 매우 다양한 분야에서 활용되고 있으며, 이 중 석유화학 산업의 경우 시대의 흐름을 이끄는 최신 산업은 아니지만 현대 문명 사회에서 필수적인 시장입니다.

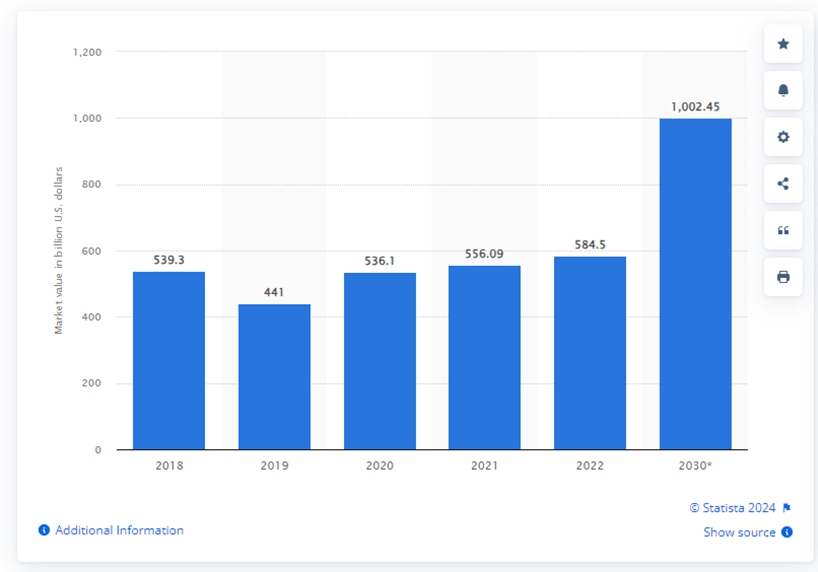

Statista가 2023년 중 발간한 전세계 석유화학산업 통계자료에 따르면, OECD 국가의 석유 사용량의 16%(2020년 기준)를 차지하는 전세계 에너지 및 화학 산업의 핵심 부문 중 하나이자, 2022년 기준 시장 가치는 미화 5,845억달러로 규모가 매우 큰 시장 중 하나이기도 합니다.

| [전세계 석유화학 시장의 시장가치(Market value) 추세와 전망 (2018-2030)] |

|

|

전세계 석유화학 시장의 시장가치(market value) 추세와 전망 (2018-2030) |

(출처: Statista(2023))

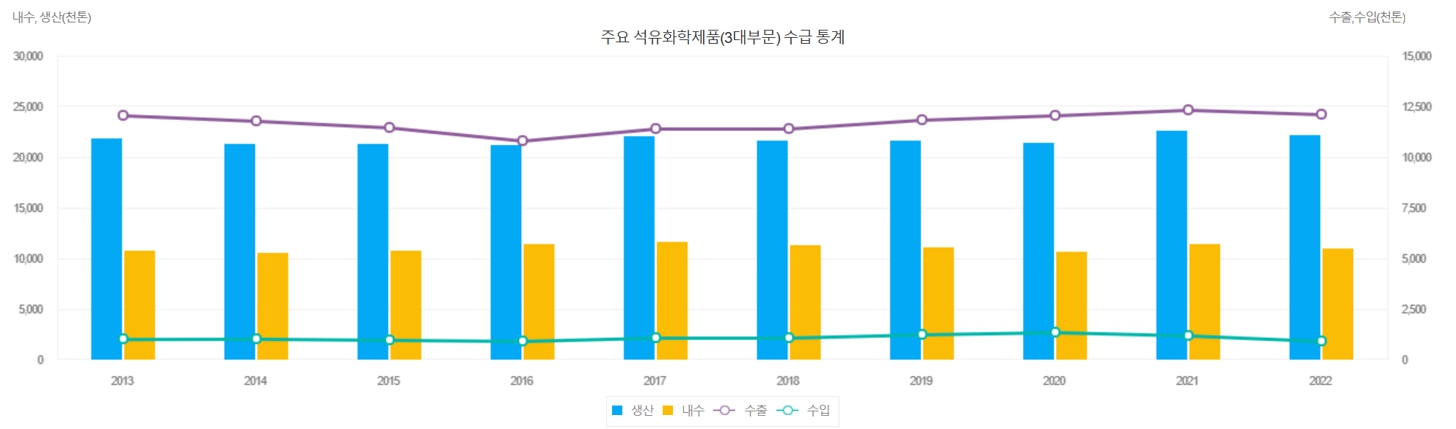

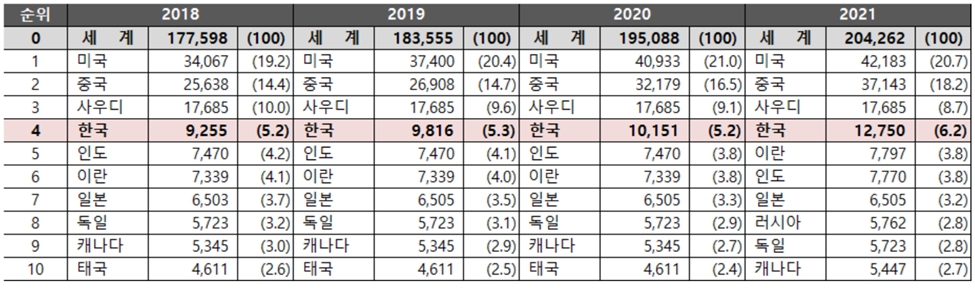

석유화학은 자동차, 섬유, 가전, 건설 등 수요산업의 기초 원자재를 공급하는 핵심 기간산업으로서, 석유화학의 3대 품목군인 합성수지, 합섬원료, 합성고무에 대한 수급통계를 통해 석유화학산업 현황 및 시장 동향 등 분석이 가능합니다. 다만, 석유화학산업 규모는 통상적으로 '에틸렌(Ethylene) 생산능력'을 기준으로 하는데, 이는 에틸렌(Ethylene)이 합성수지, 합섬원료, 합성고무 등 다양한 화학제품의 중간재를 생산하는데 기본이 되는 화학물질이기 때문입니다. 주요 석유화학제품(3대부문) 수급 통계 및 주요 국가의 에틸렌 생산능력 현황은 다음과 같습니다.

| [주요 석유화학제품(3대부문) 수급통계] |

|

|

주요 석유화학제품(3대부문) 수급통계 |

(출처: 한국석유화학협회(KPIA), 한국무역협회(KITA), e-나라지표 발췌)

| [주요국 에틸렌(Ethylene) 생산능력(천톤)] |

|

|

주요국 에틸렌(ethylene) 생산능력(천톤) |

(출처: 한국석유화학협회(KPIA), e-나라지표 발췌)

한편, 플랜트는 발전소나 정유공장 등과 같이 기계와 장치를 기술적으로 설치하여 생산자가 목적으로 하는 원료 또는 중간재, 최종 제품을 제조할 수 있는 생산설비를 말하며, 이는 개발자로부터 플랜트를 수주, 설계(Engineering)하고 필요한 자재를 조달(Procurement)하여 시공(Construction)하는 EPC 모든 분야를 포함하고 있습니다. 한국기계연구원에 따르면, 2022년 플랜트 산업은 전년 대비 산업시설(145%과 아시아, 아프리카 지역 수주가 증가하였으나, 오일/가스 및 유럽, 중동지역 수주 감소로 10% 수준으로 하락한 것으로 나타났습니다.

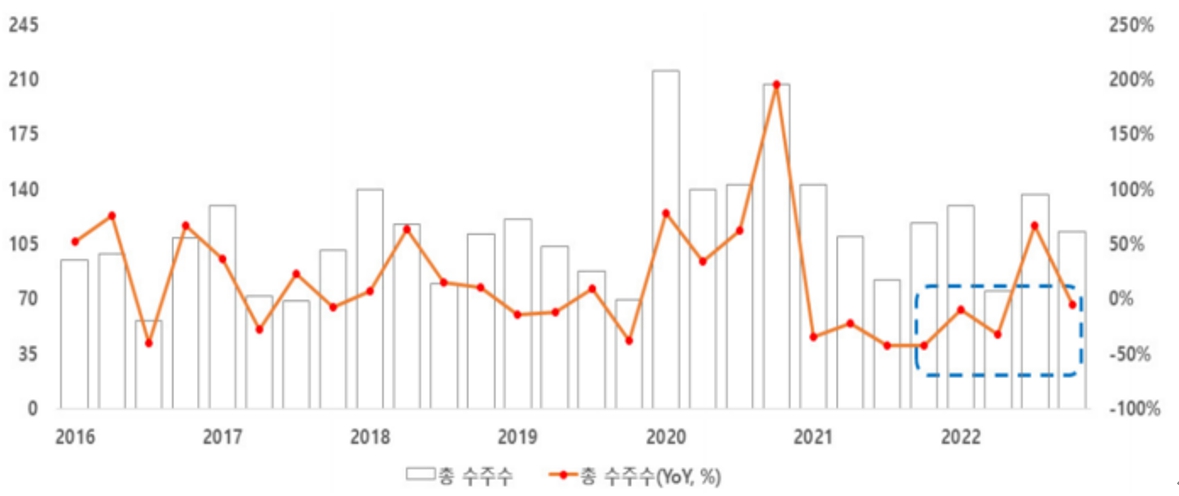

| [분기별 플랜트 프로젝트 수 추이] |

|

|

분기별 플랜트 프로젝트 수 추이 |

(출처: 기계산업 2022년 성과와 2023년 전망, 한국기계연구원(2023))

중동지역에서의 대형 플랜트 프로젝트의 증가로 2020년, 2022년 중동지역의 플랜트 수주가 증가하였으나, 2022년 중동지역 대형 프로젝트가 감소하였는데, 이는 중동지역의 보수적인 사업 발주, 러-우 전쟁 장기화, 인플레이션 지속으로 인한 대형 투자계획 보류 등이 원인인 것으로 나타났습니다.

한편, 코로나 엔데믹으로 인한 석유 수요 회복과 러-우 전쟁에 따른 공급 차질로 국제원유/석유제품의 가격 상승으로 인한 수출 물량 및 단가의 동반 상승이 예상되는 가운데, 전세계 대부분의 지역에서 석유화학제품 수요가 증가할 것으로 전망되나, 국제유가 하락이 예상됨에 따라 수출액은 다소 감소할 것으로 전망하였습니다. 러-우 전쟁으로 인한 러시아발 PNG 공급 감소로 유럽 내 LNG 수요가 지속적으로 증가 추세에 있으며, 유럽발 에너지 위기와 맞물려 LNG의 가격은 지속적으로 상승하면서 LNG 플랜트 설비 투자도 증가할 것으로 전망되고 있습니다.

4) 지역 별 변압기 시장 현황

변압기 시장을 지역 별로 살펴볼 때, Global Market Insight에 따른 전세계의 지역 별 배전 변압기 시장 규모는 다음과 같습니다.

| [지역 별 배전 변압기 시장규모] |

| (단위: 백만달러) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

|---|---|---|---|---|---|

| 북미 | 9,212.3 | 8,614.2 | 9,398.6 | 10,420.6 | 11,536.6 |

| 유럽 | 5,381.3 | 4,857.8 | 5,284.9 | 5,879.0 | 6,533.6 |

| 아시아태평양 | 6,971.3 | 6,582.8 | 7,850.6 | 8,625.3 | 9,397.2 |

| 중동/아프리카 | 1,644.5 | 1,503.1 | 1,620.2 | 1,781.6 | 1,953.4 |

| 라틴아메리카 | 798.6 | 700.2 | 767.0 | 849.7 | 937.7 |

| 합 계 | 24,007.9 | 22,258.2 | 24,921.4 | 27,556.2 | 30,358.5 |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

미국, 캐나다 및 멕시코 등 북미 지역을 중심으로 장거리 전력망에 대한 수요 증가로 배전 장비에 대한 수요가 촉진되고 있으며, 보다 고품질의 장비로 구형 시스템을 교체하는 추세는 이러한 수요를 더욱 높이고 있습니다. 특히, 전력 소비의 증가와 함께 전력 그리드 인프라 확장을 위한 유리한 규제 개혁이 시행되면서 변압기 시장의 성장을 추진하고 있습니다. 규제당국은 저렴하고 중단 없는 전력 공급을 우선시하고 있으며, 이로 인해 관련 개혁과 정책 노력 촉진이 지속되고 있습니다. 북미 지역의 정부들은 에너지 효율성을 개선하고 발전 용량을 늘리기 위해 노력하고 있어 관련 산업의 확장을 더욱 가속화하고 있습니다.

Global Market Insight에 따른 북미지역 중 미국의 배전 변압기 시장 규모는 다음과 같습니다.

| [미국 배전 변압기 시장 규모] | |

| [수량 기준] | (단위: 천EA) |

| 구분 | 2019년 | 2020년 | 2021년 | 2022년 | 2023년 |

|---|---|---|---|---|---|

| 수량 | 2,303.2 | 2,120.3 | 2,212.7 | 2,539.8 | 2,826.4 |

| 금액 | 6,260.9 | 5,870.3 | 6,391.7 | 7,062.8 | 7,793.0 |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

미국의 경우 지속 가능한 자원 통합 및 전통적인 전력 네트워크의 현대화를 국가적으로 추진하기 위한 정부 정책 및 인센티브 프로그램을 시행하고 있으며, 2022년 8월에 통과된 인플레이션 감축법(Inflation Reduction Act)은 재생 가능 에너지에 대한 세금 혜택을 2032년까지 연장함으로써 풍력 및 태양광 프로젝트에 대한 전례없는 장기적인 정책 지원을 약속했습니다. 또한, 미국은 50개 주 중 37개 주가 재생 에너지 포트폴리오 기준과 목표를 설정하여 확장 노력을 강화했으며, 2021년 대비 2027년까지 연간 풍력 및 태양광 발전 용량을 두 배로 늘릴 것으로 예상되고 있어 이는 향후 산업 성장을 더욱 촉진할 것으로 전망됩니다.

유럽의 경우 에너지 효율화 추세 변화로 인해 변압기 시장이 확대될 것으로 예상되며, 송전 및 배전(T&D, Transmission & Distribution) 시스템을 개선하거나 업그레이드하기 위한 산업이 해당 지역 전반에 걸쳐 수요를 촉진하는 데 중요한 역할을 할 것으로 예상됩니다. 지멘스(Siemens)에 따르면, 유럽의 변압기 중 60% 이상이 25년 이상 운영되었으며, 이에 따라 교체가 필요한 것으로 파악되고 있습니다. 전력 수요의 증가는 유럽의 송전 및 배전 개선 산업에 대한 투자에 상당한 영향을 미칠 것으로 예상되며, 이는 예측 가능한 미래에 변압기 시장 규모에 영향을 줄 것으로 전망됩니다.

아시아 태평양 지역에서는 중국 및 인도와 같은 개발도상국의 전력 수요 증가로 인해 성장이 예상되며, 늘어나는 전력 수요를 충족시키기 위해 전력 인프라와 용량을 확대하고 있는 추세입니다. 특히, 기업 및 가정의 전력 소비 양상이 증가하면서 변압기의 배치도 증가하고 있으며, 전력 그리드의 안전성과 신뢰성에 대한 우려는 수요를 더욱 촉진시키고 있습니다. 중국 정부의 제14차 5개년 계획(2021년 - 2025년) 발표는 전력 그리드 및 기타 산업 전반에 8,850억 달러 이상의 상당한 규모의 투자를 포함하고 있으며, 이는 변압기 시장에서의 긍정적인 영향을 미치고 있습니다. 또한, 중국전력계획기술원(China Electric Power Planning and Engineering Institute)에 따르면, 2022년 중 중국은 전력 그리드 프로젝트에 780억 달러 이상을 투자하여 그리드 전체의 투자가 1.8% 증가하였으며, 이와 같은 기존 그리드 인프라를 향상시키기 위한 계속되는 정부의 노력은 산업 성장을 더욱 급격하게 촉진할 것으로 전망되고 있습니다.

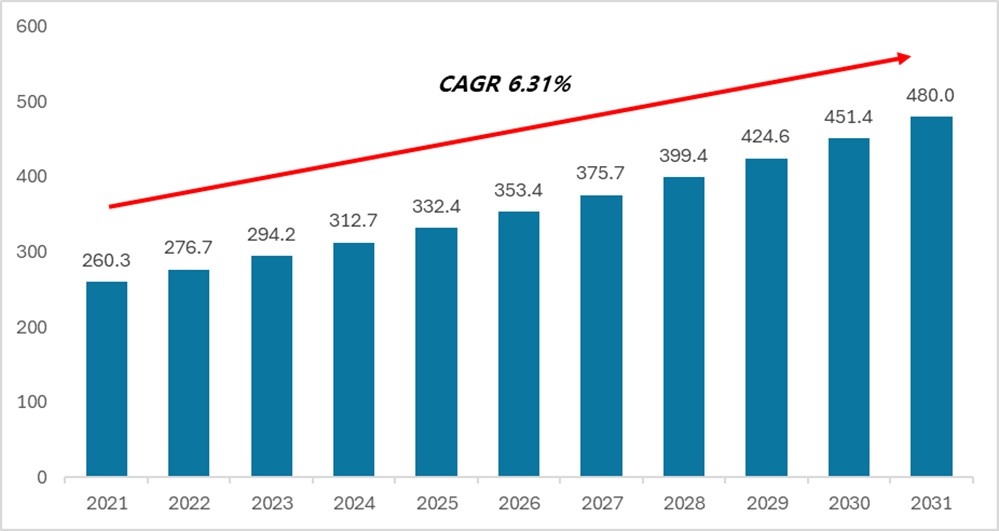

(나) 시장의 전망

Business Research Insight에 따르면, 2021년 글로벌 변압기 시장 규모는 260억달러로 2031년까지 연평균 6.31% 성장하여 480억달러에 이를 것으로 예측하고 있습니다.

| [글로벌 변압기 시장 규모 및 향후 전망] |

| (단위: 억달러) |

|

|

글로벌 변압기 시장 규모 및 향후 전망 |

(출처: Business Research Insight(2024.02))

배전 변압기(Distribution Transformer) 시장의 경우 주로 주거 및 상업 부문에서의 수요 급증을 바탕으로 성장해 왔습니다. 최근 몇 년간 급속한 도시화와 산업화로 인해 전 세계적으로 주거 단지, 상업 건물 및 인프라 프로젝트의 건설이 기하급수적으로 증가하였으며, 이러한 건설 활동의 급증으로 효율적이고 신뢰할 수 있는 배전 시스템에 대한 필요성이 대두되면서 배전 변압기에 대한 수요가 증가하였습니다. 또한, 기존의 전력 인프라의 현대화를 위한 노력과 스마트 그리드 기술의 통합 등의 노력이 시장 성장을 더욱 촉진시키고 있으며, 전력 소비의 증가, 도시 지역의 인구 증가 및 재생 에너지 도입과 같은 요인들은 주거 및 상업용 응용 분야에서 배전 변압기에 대한 수요 증가에 기여했습니다. 경제가 지속적으로 발전하고 에너지 요구가 증가함에 따라, 배전 변압기 시장은 지속적으로 성장할 것으로 전망됩니다.

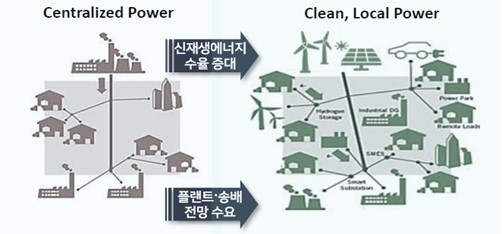

특히 최근 들어 글로벌 전력산업은 과거 화력 및 원자력 발전 기반의 집중생산에 대부분 의존하였지만, 기술 발전으로 인해 신재생에너지 발전 수율이 점진적으로 증대되며 유틸리티 업체들의 신재생에너지 투자 확대 및 발전 비중 증가로 생산 패러다임 전환이 진행중입니다. 신재생에너지는 전통 발전방식과는 달리 소규모, 분산발전 중심이며, 이로 인해 현재 중앙 집중적으로 설계되어 있는 대부분의 글로벌 국가 전력망에 이슈가 발생. 분산전원 방식의 신재생에너지가 발달하며 미국 등 여러 국가에서 송배전망 병목현상이 심화되고 있으며, 송배전망을 신규로 확보해야 하는 수요가 발생하고 있습니다.

| [전력 산업 패러다임 전환 및 Decentralization(탈집중화)] |

|

|

전력 산업 패러다임 전환 및 decentralization(탈집중화) |

(출처: 당사 내부자료)

이를 통해 국내 변압기 산업 또한 상승 국면 진행 중이며, 해당 사이클은 글로벌 시장 및 핵심시장인 미국 내 전방위적이고 폭발적인 수요를 기반으로 하고 있습니다. 현재 변압기 수요 성장은 ① 신재생에너지 전력망 구축을 위한 신규 수요, ② 미국 내 노후 전력망 교체 수요, ③ 리쇼어링 정책 등으로 인한 글로벌 공급충격의 세 가지 축으로 발생하고 있습니다.

태양광/풍력발전 등 신재생에너지는 소규모, 분산 발전의 특성을 지니고 있어 기존 전력망 안에서의 발전·소비 간 미스매치가 발생하고 있으며 이에 대해 ‘22 년 1월 미국 에너지부는 BBG(Building a Better Grid) 이니셔티브를 통해 ‘30년까지 60%(연평균 5.4%), ‘50년까지 3 배(연평균 12.4%) 송배전망을 확장하는 계획을 발표하였습니다. 또한, 민간 유틸리티 기업 차원에서도 송배전망 투자(CAPEX) 금액은 매년 증가하고 있습니다.

또한 미국 내 수명이 25 년 이상 노후화된 변압기와 송전선 비중이 70%를 차지하고 있어 노후화 문제가 심각한 상황으로, 미국 연방의회는 인프라법 및 인플레이션 감축법 등 입법을 통해 노후화된 전력 전송시설 교체를 위한 예산을 편성, 송배전망 투자에 따른 변압기 등 전력기기 수요가 증가될 것으로 예상됩니다.

여기에 가격상승 또한 동반중인 상황으로 COVID-19 이후 리쇼어링 정책 등과 함께 ① 변압기 핵심 원자재인 방향성 전기강판 공급 문제, ② 미국 내 변압기 자체 생산 업체 감소 및 ③ 기존 글로벌 변압기 생산업체의 고임금, 반덤핑 등으로 인한 미국 내 생산기지 철수 문제가 발생하였으며, 이로 인한 글로벌 변압기 공급충격으로 현재 변압기 생산자물가지수는 ‘20년 2분기를 시작으로 10 분기 연속해서 상승하고 있습니다.

이와 같이 글로벌 및 국내 변압기 시장은 P와 Q가 함께 증가하는 상승사이클 국면이 진행 중입니다.

Global Market Insight에 따르면, 글로벌 배전용 변압기 시장은 2024년 33,334.5백만달러에서 연평균 8.7% 성장하여 2032년에 64,738.5백만달러에 이를 것으로 전망되고 있습니다.

| [글로벌 배전 변압기(Distribution transformer) 향후 시장 전망] |

| (단위: 천EA, 백만달러) |

| 구분 | 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | 2029년 | 2030년 | 2031년 | 2032년 |

CAGR (2024-32) |

|---|---|---|---|---|---|---|---|---|---|---|

| 수량 | 9,836.0 | 10,599.9 | 11,401.1 | 12,242.2 | 13,126.2 | 14,056.6 | 15,037.1 | 16,071.2 | 17,164.1 | 7.2% |

| 금액 | 33,334.5 | 36,491.8 | 39,840.5 | 43,392.4 | 47,161.2 | 51,162.3 | 55,412.9 | 59,931.6 | 64,738.5 | 8.7% |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

산업용 변압기 시장은 에너지 효율 확보 차원에서 강조되는 광범위한 주파수 분포 연결(extensive frequency distribution links) 통합과 함께 산업 부문에서의 초고전압 네트워크에 대한 수요 증가로 인해 성장성을 보이고 있습니다. Global Market Insight에 따른 사용 용도에 따른 글로벌 배전 변압기 향후 시장 전망은 다음과 같습니다.

| [사용 용도에 따른 글로벌 배전 변압기 향후 시장 전망] |

| (단위: 백만달러) |

| 구분 | 2024년 | 2025년 | 2026년 | 2027년 | 2028년 | 2029년 | 2030년 | 2031년 | 2032년 |

CAGR (2024-32) |

|---|---|---|---|---|---|---|---|---|---|---|

| 주거 및 상업용 | 7,755.1 | 8,537.9 | 9,372.4 | 10,262.1 | 11,211.1 | 12,224.2 | 13,306.5 | 14,499.7 | 15,749.7 | 9.3% |

| 유틸리티 | 17,543.5 | 19,131.5 | 20,806.2 | 22,572.4 | 24,435.7 | 26,402.7 | 28,480.4 | 30,611.1 | 32,911.8 | 8.2% |

| 산업용 | 8,035.9 | 8,822.4 | 9,661.9 | 10,557.9 | 11,514.3 | 12,535.4 | 13,626.0 | 14,820.8 | 16,077.1 | 9.1% |

| 합계 | 33,334.5 | 36,491.8 | 39,840.5 | 43,392.4 | 47,161.2 | 51,162.3 | 55,412.9 | 59,931.6 | 64,738.5 | 8.7% |

| (출처: Distribution Transformer Market Report 2024, Global Market Insight) |

또한, 개발도상국의 민간 및 정부 기관 투자는 전기화 프로그램의 확대에 대한 지원으로 이어져 관련 산업 성장을 견인하고 있으며, 실시간 모니터링 및 진단이 가능한 스마트 변압기 개발과 같은 변압기 기술의 발전은 산업 내 수요를 더욱 증가시키고 있습니다.

이와 같은 스마트 기능들은 운영 효율 향상에 그치지 않고 예측 유지보수에 기여하여 휴지기간(downtime)을 감소시키고 전체 신뢰성을 향상시키는데 기여하고 있습니다. 특히, 에너지 효율을 개선하고 탄소 배출량을 감소시키는데 중점을 둔 관련 규제정책은 산업 기관들이 환경 표준을 준수하기 위해 배전 변압기를 포함한 인프라를 업그레이드하도록 하는 계기가 되고 있으며, 이러한 추세는 산업 환경에서 현대적이고 에너지 효율적인 변압기 솔루션에 대한 수요를 증가시키고 있습니다.

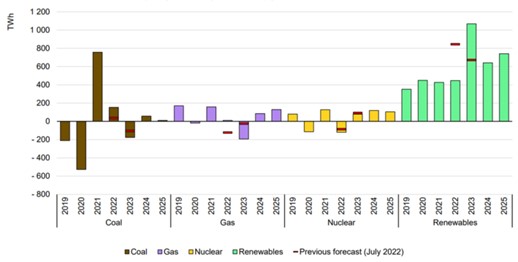

당사의 주요 전방시장 중 하나인 신재생 에너지 시장의 성장 전망을 살펴보면 다음과 같습니다.

(가) 신재생 에너지 시장

향후 태양광, 풍력 등 신재생 에너지 시장에 대한 장기적인 전망은 긍정적입니다. IEA는 2040년까지 신재생 에너지 중 태양광이 가장 높은 연평균7.7%, 풍력은 5.8% 성장할 것으로 전망하였고, 해상풍력도 빠른게 성장할 것으로 예상하였습니다.

IEA의 2023년 전력시장 보고서에 따르면, 2023년부터 2025년까지 신재생 에너지 발전량은 다른 모든 에너지원보다 더 많이 증가하여 연평균 9% 이상의 성장률을 보여, 2025년까지 글로벌 발전 원천의 3분의 1 이상을 차지할 것으로 전망하고 있습니다. 이와 같은 추세는 미국의 인플레이션 감소법 등 경제 회복 계획의 일환으로 신재생 에너지에 대한 투자를 증가시키겠다는 정부 정책으로 강화될 것으로 예상됩니다. 결과적으로 신재생 에너지원과 원자력을 포함한 저탄소 발전원은 향후 3년간 추가적인 글로벌 전력 수요의 90% 이상을 충족시킬 것으로 예상되며, 이는 전세계 경제와 기후변화의 양상에 따라 전력 수요와 화석 연료 발전의 추세가 변동 가능할 것으로 예상됩니다.

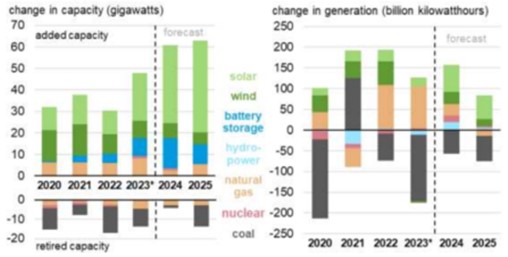

| [발전 원천 별 글로벌 연간 변화 전망(2019년~2025년)] |

|

|

발전 원천 별 글로벌 연간 변화 전망(2019년~2025년) |

(출처: IEA(2023))

IEA 보고서를 분석한 주 오이시디 대표부의 “재생에너지 2022 : 분석 및 2027년까지 전망”에 따르면, 러시아의 우크라이나 침공으로 촉발된 에너지 안보에 대한 우려는 전례없는 신재생 에너지 보급 촉진의 계기로 작용하여, 에너지 수급 불안에 따른 화석연료 및 전기 가격의 상승은 신재생 에너지의 경제성을 개선하였고, 러시아로부터 에너지를 수입하는 국가들 특히, 유럽은 에너지 안보 확보를 위해 신재생에너지 보급을 가속화하는 계기가 되었습니다.

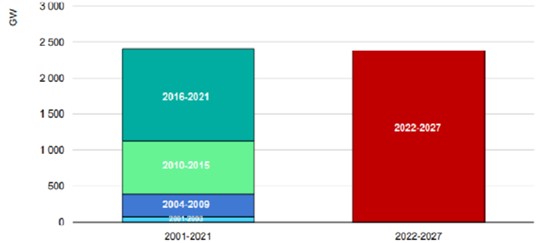

이에 따르면, 향후 2022~2027년 기간 동안 재생에너지 설비 용량이 약 2,400GW 증가할 것으로 전망되며, 이는 우리나라 원전(신한울 1호기, 2022.12.7일 상업운전 개시) 설비용량이 1.4GW임을 감안할 때 2,400GW는 원전 약 1,714기에 해당하는 설비 용량에 해당합니다. 이는 2021년 IEA의 재생에너지 설비 증가 전망치에 비해 약 30% 상승한 것이며, 증가율은 지난 5년에 비해 85% 상승한 수치로서, 울러 현재 중국 전체 전력생산 설비용량과 유사하고 지난 20년간(2001~2021) 증가한 총 재생에너지 설비 규모에 해당하는 수치입니다.

| [재생에너지 설비용량 증가 추이 및 전망 (2001~2027)] |

|

|

재생에너지 설비용량 증가 추이 및 전망 (2001~2027) |

(출처: 재생에너지 2022 : 분석 및 2027년까지 전망)

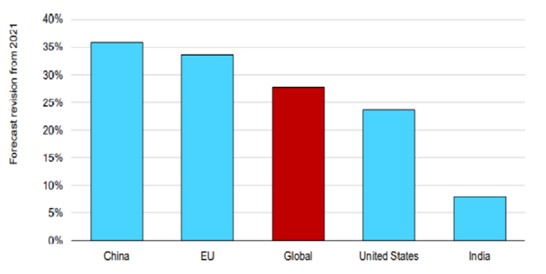

특히, 동 기간(2022~2027)동안 전력설비 용량 증가분의 90% 이상을 신재생 에너지가 차지할 것으로 전망되며, 재생에너지 설비 증가는 주로 중국, 유럽, 미국, 인도 등에 의해 주도될 것으로 분석되고 있습니다.

| [2021년 대비 2022년 재생에너지 설비용량 증가 전망치 비교] |

|

|

2021년 대비 2022년 재생에너지 설비용량 증가 전망치 비교 |

(출처: 재생에너지 2022 : 분석 및 2027년까지 전망)

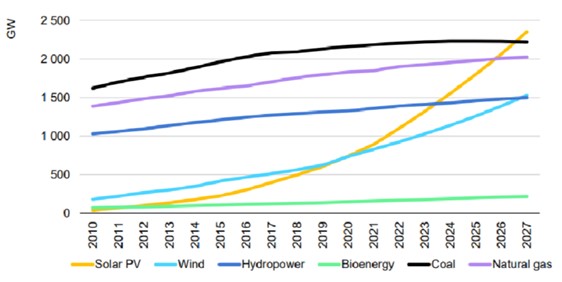

또한, 2027년 기준 누적 태양광 발전 설비용량은 현재의 3배 규모인 2,350GW로 증가하면서, 2024년에는 수력, 2026년에는 천연가스, 2027년에는 석탄의 설비용량을 넘어설 것으로 전망되며, 누적 풍력 발전 설비 용량 역시 현재 대비 2배 이상 증가할 것으로 예측되고 있습니다.

| [발전원별 누적 설비용량 (2010~2027)] |

|

|

발전원별 누적 설비용량 (2010~2027) |

(출처: 재생에너지 2022 : 분석 및 2027년까지 전망)

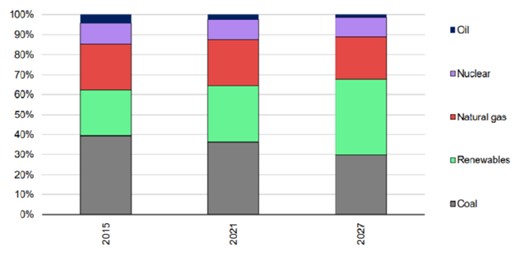

전력 생산 측면에서도 신재생 에너지를 통한 전력 생산이 향후 5년간 60% 증가하여 2025년 초에는 석탄발전을 넘어서는 최대 발전원으로 성장할 것으로 예측되며, 2027년에 이르면 재생에너지를 통한 전력생산 비중이 현재보다 10%p 증가하여 38%에 이를 것으로 예측되고 있습니다. 재생에너지 중 태양광 및 풍력을 통한 발전 비중은 2022~2027년 기간 동안 2배 이상 증가하여 2027년에는 20% 수준에 도달하고, 수력을 통한 발전량 증가세는 제한적이긴 하나 여전히 발전량 측면에서는 최대 비중을 차지할 것으로 예측되고 있습니다.

| [발전원별 전력생산량 (2015, 2021, 2027)] |

|

|

발전원별 전력생산량 (2015, 2021, 2027) |

(출처: 재생에너지 2022 : 분석 및 2027년까지 전망)

한편, 미국 전력시장의 경우, 2024년 36GW와 2025년 43GW의 신규 태양광 용량이 가동에 들어감에 따라, 태양광이 미국의 발전량 증가를 견인할 것으로 전망하고 있습니다. 이에 따르면 미국의 태양광 발전량은 2023년 163TWh에서 2024년 230TWh와 2025년 286TWh로 확대될 것이며, 이로 인해 전원믹스에서 태양광의 비중은 2023년 4%에서 2024년 6%와 2025년 7%로 확대될 것으로 전망됩니다.

| [미국 발전설비 용량과 발전량 변화 추이 및 전망] |

|

|

미국 발전설비 용량과 발전량 변화 추이 및 전망 |

(출처: EIA(2024년 1월), Short-Term Energy Outlook, 에너지경제원구원 발췌)

또한, 풍력 용량 역시 2024년 30TWh와 2025년 17TWh 확대되어, 발전 믹스에서 차지하는 비중은 2023년 11%에서 2025년 12%로 확대될 것으로 전망되며, 이러한 신재생 에너지 발전 증가로 석탄화력 발전량은 2024년 9% 및 2025년 10% 축소될 것으로 전망되며, 동시에 가스화력 발전량은 태양광과 풍력 발전량의 변동적 특성을 보완하는 데 이용될 것이나, 신재생 에너지 발전량 증가로 인해 가스화력 발전량 증가는 제한될 것으로 전망됩니다.

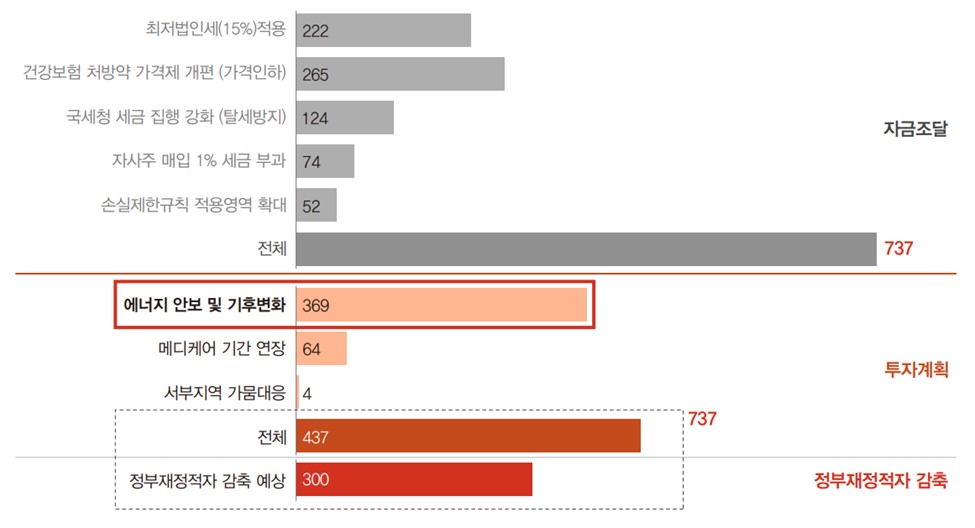

한편, 인플레이션 감축법안(IRA - Inflation Reduction Act of 2022)은 인플레이션 감소와 에너지 안보·기후 변화 대응, 의료보험 강화를 위한 투자·지출로 구성되어 2022년부터 시행된 법안으로서, 이는 미국 역사상 단일 규모로 가장 큰 기후 입법안 중에 하나이며, 특히 탈 탄소화를 위한 친환경 에너지에 대한 각종 지원책과 미국이 주도하는 전기차·배터리 산업 조성을 위한 노력이 포함되어 있습니다.

| [IRA 법인 주요 내용] |

|

|

ira 법인 주요 내용 |

(출처: 미국 IRA(인플레이션 감축법안) 시행에 따른 영향 점검, 삼일PWC경영연구원)

III. 재무에 관한 사항

1. 요약재무정보

가. 연결요약재무정보

해당 사항이 없습니다.

나. 개별요약재무정보

| (단위 : 원) |

| 구 분 | 제31기 | 제30기 | 제29기 |

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 305,188,896,644 | 103,258,072,584 | 73,096,852,401 |

| ㆍ현금 및 현금성자산 | 61,992,693,383 | 21,183,848,952 | 4,118,813,403 |

| ㆍ매출채권 | 95,997,183,178 | 30,031,643,983 | 28,743,895,113 |

| ㆍ재고자산 | 60,420,067,962 | 44,334,809,457 | 34,818,680,612 |

| ㆍ기타 | 86,778,952,121 | 7,707,770,192 | 5,415,463,273 |

| [비유동자산] | 187,485,301,863 | 88,044,191,842 | 58,881,510,093 |

| ㆍ유형자산 | 167,597,448,446 | 80,679,688,204 | 49,283,232,134 |

| ㆍ무형자산 | 768,477,190 | 344,089,042 | 34,726,053 |

| ㆍ이연법인세 | 6,706,990,551 | - | 2,824,931,863 |

| ㆍ기타 | 12,412,385,676 | 7,020,414,596 | 6,738,620,043 |

| 자산총계 | 492,674,198,507 | 191,302,264,426 | 131,978,362,494 |

| [유동부채] | 52,564,399,265 | 52,921,440,520 | 76,963,418,364 |

| [비유동부채] | 5,867,912,004 | 12,474,917,520 | 11,253,578,250 |

| 부채총계 | 58,432,311,269 | 65,396,358,040 | 88,216,996,614 |

| [자본금] | 15,222,600,000 | 2,394,520,000 | 2,132,990,000 |

| [자본잉여금] | 229,804,240,496 | 23,094,820,496 | 505,338,096 |

| [기타자본항목] | 18,919,793,401 | 8,439,038,657 | -129,787,486 |

| [기타포괄손익누계액] | 22,433,870,836 | 22,433,870,836 | 9,371,831,842 |

| [이익잉여금] | 147,861,382,505 | 69,543,656,397 | 31,267,872,381 |

| [비지배지분] | - | - | 613,121,047 |

| 자본총계 | 434,241,887,238 | 125,905,906,386 | 43,761,365,880 |

| (2024년 1월 1일 ~ 2024년 12월 31일) |

(2023년 1월 1일 ~ 2023년 12월 31일) |

(2022년 1월 1일 ~ 2022년 12월 31일) |

|

| 매출액 | 333,996,550,771 | 214,537,829,766 | 107,674,107,439 |

| 영업이익(영업손실) | 109,231,906,505 | 46,604,557,786 | 12,183,036,623 |

| 당기순이익(당기순손실) | 83,676,177,904 | 39,051,131,678 | 4,108,350,834 |

| 지배기업소유지분 | 83,676,177,904 | 39,037,682,900 | 4,091,864,509 |

| 비지배지분 | - | 13,448,778 | 16,486,325 |

| 기본주당순이익(주당순손실) (단위: 원) | 3,136 | 1,761 | 192 |

| 희석주당순이익(주당순손실) (단위: 원) | 3,061 | 1,731 | 192 |

| (주1) | 상기 요약 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다. |

| (주2) | 당사는 제29기 재무제표에 대해 일반기업회계기준(K-GAAP)으로 인일회계법인으로부터 감사 받았으며 감사의견은 적정입니다. 상기 요약 재무정보는 비교를 위해 K-IFRS기준으로 작성하였으며, 감사받지 않은 재무제표입니다. |

| (주3) | 제31기 요약재무정보는 2025년 3월 28일 개최될 정기주주총회 승인전 금액으로서, 향후 제31기 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다. |

2. 연결재무제표

해당 사항이 없습니다.

3. 연결재무제표 주석

해당 사항이 없습니다.

4. 재무제표

4-1. 재무상태표

|

재무상태표 |

|

제 31 기 2024.12.31 현재 |

|

제 30 기 2023.12.31 현재 |

|

제 29 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 31 기 |