|

|

대표이사 확인 서명 |

정 정 신 고 (보고)

| 2025년 03월 27일 |

| 1. 정정대상 공시서류 : | 사업보고서 |

| 2. 정정대상 공시서류의 최초제출일 : | 2023년 3월 16일 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

|

I. 회사의 개요 1. 회사의 개요 1) 연결대상 종속회사 현황(요약) |

아니오 | 양주일양제약유한공사와 통화일양보건품유한공사의 종속회사 제외 및 공동지배기업 재분류로 인한 연결재무제표 정정 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

I. 회사의 개요 1. 회사의 개요 1-1) 연결대상회사의 변동내용 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

I. 회사의 개요 6) 주요 사업의 내용 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. 사업의 내용 1. 사업의 개요 |

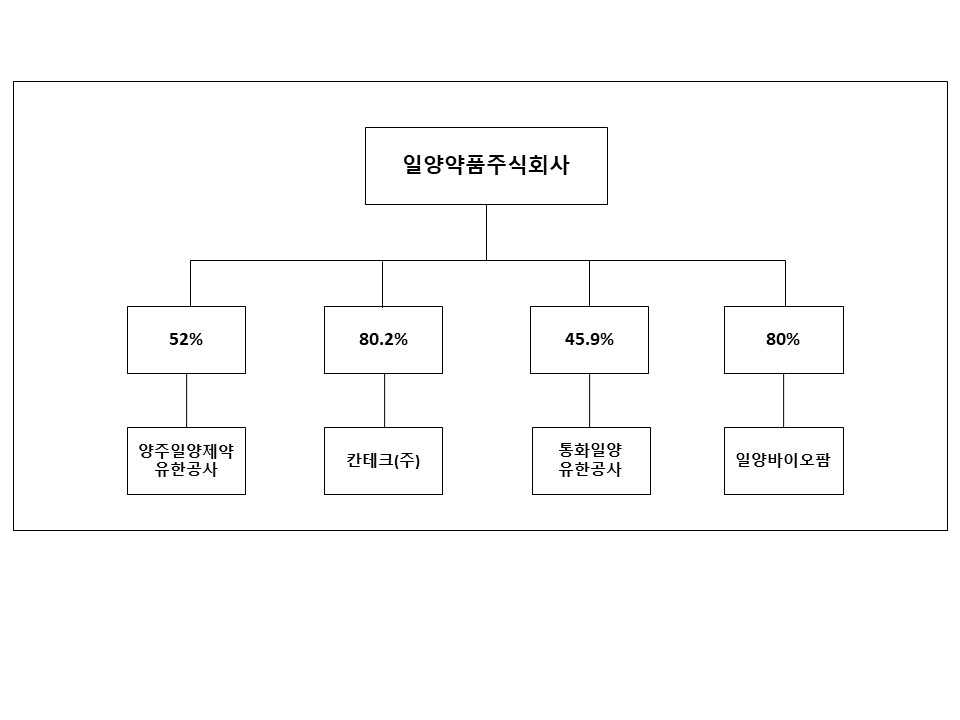

당사는 제44기부터 일양약품(주)와 중국 종속법인인 양주일양제약유한공사 및 통화일양보건품유한공사 그리고 일양바이오팜(주)를 포함한 연결 재무제표 기준으로 재무제표를 공시하였으며 50기에는 (주)칸테크를 포함하였습니다. 국산 14호 신약인 항궤양제 "놀텍", 국산 18호 신약인 백혈병 치료제 "라도티닙"(제품명 슈펙트), 4가 플루 백신 "테라텍트프리필드 시린지주" 등 전문의약품의 매출 성장과 중국 양주, 통화 현지 법인의 지속적인 성장에 따른 결과로 52기 연결 기준 매출액 3,838억원, 영업이익 404억원, 당기순이익 317억원의 실적을 시현하였으며, 개별기준으로는 매출액 2,351억원, 영업이익 118억원, 당기순이익 94억원을 시현하였습니다. |

당사는 일양바이오팜(주)를 포함한 연결 재무제표 기준으로 재무제표를 공시하였으며 50기에는 (주)칸테크를 포함하였습니다. 국산 14호 신약인 항궤양제 "놀텍", 국산 18호 신약인 백혈병 치료제 "라도티닙"(제품명 슈펙트), 4가 플루 백신 "테라텍트프리필드 시린지주" 등 전문의약품의 매출 성장에 따른 결과로 52기 연결 기준 매출액 2,478억원, 영업이익 142억원, 당기순이익 198억원의 실적을 시현하였으며, 개별기준으로는 매출액 2,351억원, 영업이익 118억원, 당기순이익 94억원을 시현하였습니다. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

II. 사업의 내용 2. 주요 제품 및 서비스 1. 주요 제품 및 서비스 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

II. 사업의 내용 3. 원재료 및 생산설비 |

(주1) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

II. 사업의 내용 4. 매출 및 수주상황1. 매출실적 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. 사업의 내용 5. 위험관리 및 파생거래 |

(주2) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| II. 사업의 내용 6. 주요계약 및 연구개발활동 바. 연구개발비용 |

<연구개발비용 현황 (연결재무제표 기준)>

|

<연구개발비용 현황 (연결재무제표 기준)>

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

III. 재무에 관한 사항 1. 요약재무정보 |

가. 요약연결재무정보

[Δ는 부(-)의 수치임] |

가. 요약연결재무정보

[Δ는 부(-)의 수치임] |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

III. 재무에 관한 사항 2. 연결재무제표 |

(주3) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

III. 재무에 관한 사항 2. 연결재무제표 주석 |

(주4) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| III. 재무에 관한 사항 6. 배당에 관한 사항 2) 주요배당지표 |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

III. 재무에 관한 사항 8. 기타 재무에 관한 사항 |

(주5) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| IV. 이사의 경영진단 및 분석의견 | (주6) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| XI. 그 밖에 투자자 보호를 위하여 필요한 사항 2. 우발부채 등에 관한 사항 |

(1) 당기말 현재 당사와 금융기관과의 약정내용은 다음과 같습니다.

|

(1) 당기말 현재 당사와 금융기관과의 약정내용은 다음과 같습니다.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

XII. 상세표 1. 연결대상 종속회사 현황(상세) |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| XI. 그 밖에 투자자 보호를 위하여 필요한 사항 |

4. 작성기준일 이후 발생한 주요사항 등 기타사항 - 해당 사항이 없습니다. |

4. 작성기준일 이후 발생한 주요사항 등 기타사항 당사는 중국에 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보아 연결재무제표를 작성하였으나, 외부감사인은 회사가 중국 종속기업을 사실상 통제하고 있으나 동사회 보통결의(동사 2/3 이상 찬성)을 일방적으로 추진할 수 없어 지배력에 의문이 있다는 이견을 제시한 바, 회사는 현재 당면한 내,외부 경영환경을 신중히 검토하여 이사회에서 이 이견을 수용하였습니다. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(주1)

<정정 전>

| (단위: 천원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 비품 | 기타유형 자산 |

건설중인 자산 |

합계 |

|---|---|---|---|---|---|---|---|---|---|

| 기초금액 | 116,954,646 | 47,482,425 | 8,498,303 | 11,984,513 | 220,812 | 369,073 | 439,429 | 11,360,215 | 197,309,416 |

| 환율변동 | - | (42,004) | (216,395) | (74,583) | (5,482) | - | (1,068) | (243,436) | (582,968) |

| 취득금액 | - | - | - | 3,411,999 | 16,440 | 24,740 | 457,170 | 1,154,575 | 5,064,924 |

| 처분금액 | - | - | - | (234,285) | - | - | (221,081) | - | (455,366) |

| 대체 | 67,603 | - | 5,100,087 | 4,164,884 | - | 442,230 | (9,774,804) | - | |

| 기타증감액 | 3,285,735 | 5,672 | - | - | - | - | - | (112,305) | 3,179,102 |

| 감가상각비 | - | (1,655,527) | (512,335) | (4,031,001) | (71,294) | (195,986) | (28,998) | - | (6,495,141) |

| 기말잔액 | 120,307,984 | 45,790,566 | 12,869,660 | 15,221,527 | 160,476 | 640,057 | 645,452 | 2,384,245 | 198,019,967 |

<정정 후>

| (단위: 천원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 비품 | 기타유형 자산 |

건설중인 자산 |

합계 |

|---|---|---|---|---|---|---|---|---|---|

| 기초금액 | 116,954,646 | 45,859,248 | 136,127 | 9,102,377 | 8,977 | 369,073 | 398,179 | 1,953,102 | 174,781,729 |

| 환율변동 | - | - | - | - | - | - | - | - | - |

| 취득금액 | - | - | - | 3,290,400 | 16,440 | 24,741 | 457,169 | 1,008,521 | 4,797,271 |

| 처분금액 | - | - | - | (140,469) | - | - | (222,081) | - | (362,550) |

| 대체 | 67,603 | - | - | - | - | 442,230 | - | (509,833) | - |

| 기타증감액(주1) |

3,285,735 | 5,672 | - | - | - | - | - | (67,545) | 3,223,862 |

| 감가상각비 | - | (1,518,217) | (8,749) | (3,545,387) | (4,913) | (195,987) | (21,349) | - | (5,294,602) |

| 기말잔액 | 120,307,984 | 44,346,703 | 127,378 | 8,706,921 | 20,504 | 640,057 | 611,918 | 2,384,245 | 177,145,710 |

(주2)

<정정 전>

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 당기 및 전기말 현재 연결회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 현금및현금성자산 | 59,597,053 | 47,731,881 |

| 유동성매출채권 및 기타채권 | 67,594,865 | 79,694,192 |

| 유동성유가증권금융자산 | - | 231,775 |

| 기타유동금융자산 | 5,418,929 | 34,110,898 |

| 비유동성기타금융자산 | 2,300,595 | 2,278,078 |

| 비유동성유가증권금융자산 | 654,350 | 929,966 |

| 합 계 | 135,565,792 | 164,976,790 |

당기 및 전기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 37,629,735 | 37,629,735 | - | - | - |

| 장기차입금 | 2,000,000 | 2,000,000 | - | - | - |

| 단기차입금 | 82,612,160 | 82,612,160 | - | - | - |

| 미지급금 | 22,708,396 | 22,708,396 | - | - | - |

| 미지급비용 | 310,580 | 310,580 | - | - | - |

| 기타부채 | 6,825,856 | 5,785,368 | 1,040,488 | - | - |

| 합계 | 152,086,727 | 151,046,239 | 1,040,488 | - | - |

<전기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 26,856,218 | 26,856,218 | - | - | - |

| 장기차입금 | 5,000,000 | - | 2,000,000 | 3,000,000 | - |

| 단기차입금 | 96,057,566 | 96,057,566 | - | - | - |

| 미지급금 | 20,044,430 | 20,044,430 | - | - | - |

| 미지급비용 | 314,192 | 314,192 | - | - | - |

| 기타부채 | 41,555,910 | 41,534,410 | 21,500 | - | - |

| 합계 | 189,828,316 | 184,806,816 | 2,021,500 | 3,000,000 | - |

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

| (단위: 천원, USD, EUR) |

| 구분 | 통화 | 외화금액 | 원화금액 | ||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 현금 및 현금성자산 |

USD | 1,620,327.31 | 1,365,318.80 | 2,053,441 | 1,618,585 |

| EUR | 82,950.00 | 125,265.13 | 112,082 | 168,148 | |

| 단기 금융상품 |

USD | 1,756,738.27 | 14,400,642.87 | 2,227,929 | 17,077,710 |

| EUR | - | - | - | - | |

| 매출채권 | USD | 3,520,768.84 | 5,482,362.34 | 4,461,870 | 6,499,341 |

| EUR | 122,000.00 | 205,000.00 | 164,846 | 275,180 | |

| 자산계 | USD | 6,897,834.42 | 6,847,681.14 | 8,743,240 | 25,195,636 |

| EUR | 204,950.00 | 330,265.13 | 276,928 | 443,328 | |

| 매입채무 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

| 부채계 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

환율의 변동은 외화환산손익을 통해 연결회사의 당기손익에 영향을 미칩니다. 당기 및 전기말 각 통화별 원화환율 10% 변동시 당기손익에 미치는 영향은 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 764,981 | (764,981) | 2,519,564 | (2,519,564) |

| EUR | 1,104 | (1,104) | 44,333 | (44,333) |

| 계 | 766,085 | (766,085) | 2,563,897 | (2,563,897) |

당기 및 전기말 현재 당사의 차입금 현황은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 단기차입금 | 82,612,160 | 96,057,566 |

| 장기차입금 | 2,000,000 | 5,000,000 |

| 합 계 | 84,612,160 | 101,057,566 |

차입금과 관련되어 이자율 1% 변동 가정시 손익에 대한 민감도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익 증가(감소) | (846,122) | 846,122 | (1,010,575) | 1,010,575 |

당기 및 전기말 현재 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 장단기차입금 | 84,612,160 | 101,057,566 |

| 현금및현금성자산 | (59,597,053) | (47,731,882) |

| 순부채 | 25,015,107 | 53,325,684 |

| 자기자본 | 291,854,094 | 271,758,077 |

<정정 후>

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 당기 및 전기말 현재 연결회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 현금및현금성자산 | 7,173,595 | 9,288,098 |

| 유동성매출채권 및 기타채권 | 56,727,669 | 59,686,074 |

| 유동성유가증권금융자산 | - | 231,775 |

| 기타유동금융자산 | 5,418,929 | 34,110,898 |

| 비유동성기타금융자산 | 2,300,595 | 2,278,078 |

| 비유동성유가증권금융자산 | 654,350 | 929,966 |

| 합 계 | 72,275,138 | 106,524,889 |

당기 및 전기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 29,813,066 | 29,813,066 | - | - | - |

| 장기차입금 | 2,000,000 | 2,000,000 | - | - | - |

| 단기차입금 | 71,000,000 | 71,000,000 | - | - | - |

| 미지급금 | 13,237,807 | 13,237,807 | - | - | - |

| 미지급비용 | 310,580 | 310,580 | - | - | - |

| 기타부채 | 4,887,459 | 4,387,459 | 500,000 | - | - |

| 합계 | 121,248,912 | 120,748,912 | 500,000 | - | - |

<전기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 23,717,158 | 23,717,158 | - | - | - |

| 장기차입금 | 5,000,000 | - | 2,000,000 | 3,000,000 | - |

| 단기차입금 | 92,500,000 | 92,500,000 | - | - | - |

| 미지급금 | 10,045,431 | 10,045,431 | - | - | - |

| 미지급비용 | 314,192 | 314,192 | - | - | - |

| 기타부채 | 4,798,496 | 4,776,996 | 21,500 | - | - |

| 합계 | 136,375,277 | 131,353,777 | 2,021,500 | 3,000,000 | - |

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

| (단위: 천원, USD, EUR) |

| 구분 | 통화 | 외화금액 | 원화금액 | ||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 현금 및 현금성자산 |

USD | 1,620,327.31 | 1,365,318.80 | 2,053,441 | 1,618,585 |

| EUR | 82,950.00 | 125,265.13 | 112,082 | 168,148 | |

| 단기 금융상품 |

USD | 1,756,738.27 | 14,400,642.87 | 2,227,929 | 17,077,710 |

| EUR | - | - | - | - | |

| 매출채권 | USD | 3,520,768.84 | 5,482,362.34 | 4,461,870 | 6,499,341 |

| EUR | 122,000.00 | 205,000.00 | 164,846 | 275,180 | |

| 자산계 | USD | 6,897,834.42 | 6,847,681.14 | 8,743,240 | 25,195,636 |

| EUR | 204,950.00 | 330,265.13 | 276,928 | 443,328 | |

| 매입채무 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

| 부채계 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

환율의 변동은 외화환산손익을 통해 연결회사의 당기손익에 영향을 미칩니다. 당기 및 전기말 각 통화별 원화환율 10% 변동시 당기손익에 미치는 영향은 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 764,981 | (764,981) | 2,519,564 | (2,519,564) |

| EUR | 1,104 | (1,104) | 44,333 | (44,333) |

| 계 | 766,085 | (766,085) | 2,563,897 | (2,563,897) |

당기 및 전기말 현재 당사의 차입금 현황은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 단기차입금 | 71,000,000 | 92,500,000 |

| 장기차입금 | 2,000,000 | 5,000,000 |

| 합 계 | 73,000,000 | 97,500,000 |

차입금과 관련되어 이자율 1% 변동 가정시 손익에 대한 민감도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익 증가(감소) | (730,000) | 730,000 | (975,000) | 975,000 |

당기 및 전기말 현재 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 장단기차입금 | 73,000,000 | 97,500,000 |

| 현금및현금성자산 | (7,173,595) | (9,288,098) |

| 순부채 | 65,826,405 | 88,211,902 |

| 자기자본 | 237,784,614 | 226,875,840 |

(주3)

연결재무상태표

| 구 분 | 제52(당)기 | 제51기(전)기 | ||

|---|---|---|---|---|

| 정정전 | 정정후 | 정정전 | 정정후 | |

| 총자산 | 498,185,236,657 | 402,916,432,343 | 494,271,352,816 | 419,260,639,925 |

| 유동자산 | 200,727,509,088 | 118,417,757,290 | 203,559,798,648 | 136,340,053,728 |

| 비유동자산 | 297,457,727,569 | 284,498,675,053 | 290,711,554,168 | 282,920,586,197 |

| 총부채 | 206,331,142,487 | 165,131,818,175 | 222,513,275,881 | 192,384,799,952 |

| 유동부채 | 186,859,385,509 | 145,327,719,181 | 198,209,855,050 | 167,919,556,593 |

| 비유동부채 | 19,471,756,978 | 19,804,098,994 | 24,303,420,831 | 24,465,243,359 |

| 순자산 | 291,854,094,170 | 237,784,614,168 | 271,758,076,935 | 226,875,839,973 |

연결포괄손익계산서

| 구 분 | 제52(당)기 | 제51기(전)기 | ||

|---|---|---|---|---|

| 정정전 | 정정후 | 정정전 | 정정후 | |

| 매출액 | 383,810,821,787 | 247,772,599,350 | 371,347,508,042 | 242,511,450,445 |

| 매출원가 | 167,782,597,435 | 139,462,161,514 | 166,944,879,890 | 137,761,373,639 |

| 판매비와관리비 | 149,660,600,187 | 71,666,501,933 | 143,182,062,501 | 72,733,142,543 |

| 경상연구개발비 | 25,960,085,893 | 22,395,018,654 | 20,195,554,438 | 16,828,837,490 |

| 영업손익 | 40,407,538,272 | 14,248,917,249 | 41,025,011,213 | 15,188,096,773 |

| 딩기순손익 | 31,741,017,768 | 19,806,136,531 | 25,955,713,953 | 14,751,956,130 |

| 당기포괄손익 | 27,809,379,509 | 17,718,248,069 | 34,727,696,023 | 19,426,912,028 |

연결자본변동표

상기와 같은 수정사항으로 인하여 변동된 연결자본변동표상 계정과목과 관련 금액들도 정정하였습니다.

연결현금흐름표

| 구 분 | 제52(당)기 | 제51기(전)기 | ||

|---|---|---|---|---|

| 정정전 | 정정후 | 정정전 | 정정후 | |

| 영업활동 현금흐름 | 29,936,129,020 | 5,883,273,791 | 67,020,184,265 | 51,428,816,587 |

| 투자활동 현금흐름 | 7,585,456,860 | 24,163,020,903 | (21,343,844,472) | (14,671,226,905) |

| 재무활동 현금흐름 | (23,395,565,688) | (31,996,160,688) | (43,126,947,252) | (36,632,097,842) |

| 현금및현금성자산의 증가(감소) | 14,126,020,192 | (1,949,865,994) | 2,549,392,541 | 125,491,840 |

| 현금및현금성자산의 환율변동효과) | (2,260,848,311) | (164,636,663) | 3,841,101,494 | - |

(주4)

상기와 같은 수정사항으로 인하여 변동된 연결재무제표상 계정과목과 관련 금액 및 주석사항들도 정정하였습니다. 자세한 사항은 사업보고서 본문 연결감사보고서 내용을 참고하시기 바랍니다.

(주5)

<정정 전>

(1) 재무제표 재작성

- 해당사항 없습니다.

(4) 우발채무 등에 관한 사항

당기말 현재 당사와 금융기관과의 약정내용은 다음과 같습니다.

| (단위: 천원,CNY) |

| 구분 | 회전대출한도 | 당좌대출한도 | 운전자금한도 | B2B한도 | 여신한도 |

|---|---|---|---|---|---|

| 산업은행 | 5,000,000 | - | - | - | - |

| 하나은행 | 3,000,000 | 4,000,000 | 2,000,000 | 2,000,000 | - |

| 우리은행 | - | - | - | 2,000,000 | - |

| 강소은행(중국) | - | - | - | - | ¥60,000,000 |

| 공상은행(중국) | - | - | - | - | ¥30,000,000 |

당사는 하나은행과 USD 1,200,000 한도로 수입신용장 등을 발행하는 계약을 체결하고 있습니다. 또한 이행하자 등과 관련하여 서울보증보험주식회사로부터 1,054백만원의 지급보증을 제공받고 있습니다.

나.대손충당금 설정현황(연결기준)

(1) 최근 3사업연도의 계정과목별 대손충당금 설정내역

| (단위 : 백만원,%) |

| 구 분 | 계정과목 | 채권 총액 | 대손충당금 | 대손충당금 설정률 |

|---|---|---|---|---|

| 제52기 | 매출채권 | 67,583 | 7,432 | 10.9 |

| 제51기 | 매출채권 | 71,552 | 8,396 | 11.7 |

| 제50기 | 매출채권 | 66,078 | 7,400 | 11.1 |

(2) 최근 3사업연도의 대손충당금변동현황

| (단위 : 백만원) |

| 구 분 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|

| 1. 기초 대손충당금 잔액합계 | 8,396 | 7,400 | 7,281 |

| 2. 순대손처리액(①-②±③) | - | ||

| ① 대손처리액(상각채권액) | - | ||

| ② 상각채권회수액 | - | ||

| ③ 기타증감액 | - | ||

| 3. 대손상각비 계상(환입)액 | (964) | 996 | 119 |

| 4. 기말 대손충당금 잔액합계 | 7,432 | 8,396 | 7,400 |

(4) 당해 사업연도말 현재 경과기간별 매출채권잔액 현황

| (단위: 천원) |

| 구분 | 6월 이하 | 6월 초과 1년 이하 |

1년 초과 3년 이하 |

계 | |

|---|---|---|---|---|---|

| 금 액 |

일반 | 58,425,442 | 1,602,952 | 7,554,414 | 67,582,808 |

| 계 | 58,425,442 | 1,602,952 | 7,554,414 | 67,582,808 | |

| 구성비율 | 87% | 3% | 10% | 100% | |

다. 재고자산의 현황 등

(1) 최근 3사업연도의 재고자산의 사업부문별 보유현황

| (단위 : 백만원) |

| 사업부문 | 계정과목 | 제52기 | 제51기 | 제50기 | 비고 |

|---|---|---|---|---|---|

| 의약품 제조 | 1.상품 | 2,405 | 2,011 | 3,699 | |

| 2.제품 | 19,555 | 14,620 | 16,019 | ||

| 3.제약품 | 6,139 | 3,081 | 4,648 | ||

| 4.재공품 | 10,548 | 8,423 | 10,263 | ||

| 5.원료 | 17,230 | 8,953 | 10,026 | ||

| 6.포장재료 | 2,304 | 2,352 | 1,683 | ||

| 7.저장품 | 2,775 | 1,228 | 1,715 | ||

| 8.미착품 | 414 | 522 | 536 | ||

| 합 계 | 61,370 | 41,190 | 48,589 | ||

| 총자산대비 재고자산 구성비율(%) [재고자산합계÷기말자산총계×100] |

12.32% | 8.33% | 11.02% | ||

| 재고자산회전율(회수) [연환산 매출원가÷{(기초재고+기말재고)÷2}] |

3.3회 | 3.7회 | 3.2회 | ||

라. 공정가치평가 절차요약

① 당기 및 전기말 현재 금융상품의 장부금액과 공정가치는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 기타포괄손익 공정가치로 인식된 금융자산 | ||||

| - 유가증권금융자산(지분상품) | 369,032 | 369,032 | 633,333 | 633,333 |

| 상각후원가로 인식된 금융자산 | ||||

| - 유가증권금융자산(채무상품) | - | - | 296,633 | 296,633 |

| - 기타금융자산 | 6,924,825 | 6,924,825 | 36,388,976 | 36,388,976 |

| - 매출채권및기타채권 | 67,594,865 | 67,594,865 | 79,694,192 | 79,694,192 |

| - 현금및현금성자산 | 59,597,053 | 59,597,053 | 47,731,881 | 47,731,881 |

| 상각후원가로 인식된 금융자산 소계 | 134,116,743 | 134,116,743 | 164,111,683 | 164,111,683 |

| 당기손익 공정가치로 인식된 금융자산 | ||||

| - 유가증권금융자산 | 285,318 | 285,318 | - | - |

| - 기타금융자산 | 794,699 | 794,699 | - | - |

| 당기손익 공정가치로 인식된 금융자산 소계 | 1,080,017 | 1,080,017 | - | - |

| 금융자산 합계 | 135,565,792 | 135,565,792 | 164,745,016 | 164,745,016 |

| 금융부채: | ||||

| 상각후원가로 인식된 금융부채 | ||||

| - 장기차입금 | 2,000,000 | 2,000,000 | 5,000,000 | 5,000,000 |

| - 단기차입금 | 82,612,160 | 82,612,160 | 96,057,566 | 96,057,566 |

| - 매입채무및기타채무 | 61,441,340 | 61,441,340 | 83,972,254 | 83,972,254 |

| - 기타금융부채 | 6,033,227 | 6,033,227 | 4,798,496 | 4,798,496 |

| 상각후원가로 인식된 금융부채 소계 | 152,086,727 | 152,086,727 | 189,828,316 | 189,828,316 |

| 금융부채 합계 | 152,086,727 | 152,086,727 | 189,828,316 | 189,828,316 |

<정정 후>

(1) 재무제표 재작성

당사는 2021년 12월 31일과 2022년 12월 31일로 종료되는 보고기간의 재무제표를 재작성하였으며, 그 주요 내역은 다음과 같습니다.

회사는 중국에 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보아 연결재무제표를 작성하였으나, 외부감사인은 회사가 중국 종속기업을 사실상 통제하고 있으나 동사회 보통결의(동사 2/3 이상 찬성)을 일방적으로 추진할 수 없어 지배력에 의문이 있다는 이견을 제시한 바, 회사는 현재 당면한 내,외부 경영환경을 신중히 검토하여 이사회에서 이 이견을 수용하였습니다.

(2) 재무제표 재작성이 당기말과 전기말 재무제표에 미치는 영향은 다음과 같습니다.

1) 재무상태표

<당기말>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 총자산 | 498,185,237 | (95,268,805) | 402,916,432 |

| 유동자산 | 200,727,509 | (82,309,752) | 118,417,757 |

| 비유동자산 | 297,457,728 | (12,959,053) | 284,498,675 |

| 총부채 | 206,331,143 | (41,199,325) | 165,131,818 |

| 유동부채 | 186,859,386 | (41,531,667) | 145,327,719 |

| 비유동부채 | 19,471,757 | 332,342 | 19,804,099 |

| 순자산 | 291,854,094 | (54,069,480) | 237,784,614 |

<전기말>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 총자산 | 494,271,353 | (75,010,713) | 419,260,640 |

| 유동자산 | 203,559,799 | (67,219,745) | 136,340,054 |

| 비유동자산 | 290,711,554 | (7,790,968) | 282,920,586 |

| 총부채 | 222,513,276 | (30,128,476) | 192,384,800 |

| 유동부채 | 198,209,855 | (30,290,298) | 167,919,557 |

| 비유동부채 | 24,303,421 | 161,822 | 24,465,243 |

| 순자산 | 271,758,077 | (44,882,237) | 226,875,840 |

2) 포괄손익계산서

<당기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 매출액 | 383,810,822 | (136,038,222) | 247,772,599 |

| 매출원가 | 167,782,597 | (28,320,436) | 139,462,162 |

| 판매비와관리비 | 149,660,600 | (77,994,098) | 71,666,502 |

| 경상연구개발비 | 25,960,086 | (3,565,067) | 22,395,019 |

| 영업이익 | 40,407,538 | (26,158,621) | 14,248,917 |

| 당기순이익 | 31,741,018 | (11,934,881) | 19,806,137 |

| 총포괄이익 | 27,809,380 | (10,091,131) | 17,718,248 |

<전기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 매출액 | 371,347,508 | (128,836,058) | 242,511,450 |

| 매출원가 | 166,944,880 | (29,183,506) | 137,761,374 |

| 판매비와관리비 | 143,182,063 | (70,448,920) | 72,733,143 |

| 경상연구개발비 | 20,195,554 | (3,366,717) | 16,828,837 |

| 영업이익 | 41,025,011 | (25,836,914) | 15,188,097 |

| 당기순이익 | 25,955,714 | (11,203,758) | 14,751,956 |

| 총포괄이익 | 34,727,696 | (15,300,784) | 19,426,912 |

3) 현금흐름표

<당기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 영업활동현금흐름 | 29,936,129 | (24,052,855) | 5,883,274 |

| 투자활동현금흐름 | 7,585,457 | 16,577,564 | 24,163,021 |

| 재무활동현금흐름 | (23,395,566) | (8,600,595) | (31,996,161) |

| 현금및현금성자산의 증가(감소) | 14,126,020 | (16,075,886) | (1,949,866) |

| 현금및현금성자산의 환율변동효과 | (2,260,848) | 2,096,212 | (164,637) |

<전기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 영업활동현금흐름 | 67,020,184 | (15,591,368) | 51,428,817 |

| 투자활동현금흐름 | (21,343,844) | 6,672,618 | (14,671,227) |

| 재무활동현금흐름 | (43,126,947) | 6,494,849 | (36,632,098) |

| 현금및현금성자산의 증가(감소) | 2,549,393 | (2,423,901) | 125,492 |

| 현금및현금성자산의 환율변동효과 | 3,841,101 | (3,841,101) | - |

4) 자본변동표

<당기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 2022.01.01(당기초) | 271,758,077 | (44,882,237) | 226,875,840 |

| 배당금 지급 | (3,942,845) | - | (3,942,845) |

| 당기순이익 | 31,741,018 | (11,934,881) | 19,806,137 |

| 유가증권금융자산평가손익 | (377,007) | - | (377,007) |

| 유가증권금융자산처분 | - | - | - |

| 자기주식취득 | (3,000,037) | - | (3,000,037) |

| 해외사업환산손익 | (3,653,369) | 3,653,369 | - |

| 지분법자본변동 | - | (1,809,619) | (1,809,619) |

| 배당금 지급 | (903,888) | 903,888 | - |

| 자사주펀드평가이익 | 188,151 | - | 188,151 |

| 자산재평가이익 | 754,761 | - | 754,761 |

| 보험수리적손익 | (710,767) | - | (710,767) |

| 2022.12.31(당기말) | 291,854,094 | (54,069,480) | 237,784,614 |

<전기>

| (단위: 천원) |

| 구분 | 수정전 | 수정금액 | 수정후 |

|---|---|---|---|

| 2021.01.01(전기초) | 244,922,047 | (35,226,893) | 209,695,154 |

| 배당금 지급 | (7,992,525) | 5,642,534 | (2,349,991) |

| 당기순이익 | 25,955,714 | (11,203,758) | 14,751,956 |

| 매도가능증권평가이익 | 15,513 | - | 15,513 |

| 해외사업환산손익 | 8,217,470 | (8,217,470) | - |

| 지분법자본변동 | - | 4,120,444 | 4,120,444 |

| 자사주펀드평가이익 | 100,859 | - | 100,859 |

| 보험수리적손익 | 538,999 | 2,906 | 541,905 |

| 2021.12.31(전기말) | 271,758,077 | (44,882,237) | 226,875,840 |

(4) 우발채무 등에 관한 사항

당기말 현재 당사와 금융기관과의 약정내용은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 회전대출한도 | 당좌대출한도 | 운전자금한도 | B2B한도 | 여신한도 |

|---|---|---|---|---|---|

| 산업은행 | 5,000,000 | - | - | - | - |

| 하나은행 | 3,000,000 | 4,000,000 | 2,000,000 | 2,000,000 | - |

| 우리은행 | - | - | - | 2,000,000 | - |

(2) 당사는 하나은행과 USD 1,200,000 한도로 수입신용장 등을 발행하는 계약을 체결하고 있습니다. 또한 이행하자 등과 관련하여 서울보증보험주식회사로부터 1,054백만원의 지급보증을 제공받고 있습니다.

나.대손충당금 설정현황(연결기준)

(1) 최근 3사업연도의 계정과목별 대손충당금 설정내역

| (단위 : 백만원,%) |

| 구 분 | 계정과목 | 채권 총액 | 대손충당금 | 대손충당금 설정률 |

|---|---|---|---|---|

| 제52기 | 매출채권 | 56,194 | 7,432 | 13.2 |

| 제51기 | 매출채권 | 61,199 | 8,396 | 14.6 |

| 제50기 | 매출채권 | 66,078 | 7,400 | 11.1 |

(2) 최근 3사업연도의 대손충당금변동현황

| (단위 : 백만원) |

| 구 분 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|

| 1. 기초 대손충당금 잔액합계 | 8,396 | 7,400 | 7,281 |

| 2. 순대손처리액(①-②±③) | - | ||

| ① 대손처리액(상각채권액) | - | ||

| ② 상각채권회수액 | - | ||

| ③ 기타증감액 | - | ||

| 3. 대손상각비 계상(환입)액 | (964) | 996 | 119 |

| 4. 기말 대손충당금 잔액합계 | 7,432 | 8,396 | 7,400 |

(4) 당해 사업연도말 현재 경과기간별 매출채권잔액 현황

| (단위: 천원) |

| 구분 | 6월 이하 | 6월 초과 1년 이하 |

1년 초과 3년 이하 |

계 | |

|---|---|---|---|---|---|

| 금 액 |

일반 | 48,462,832 | 769,140 | 6,962,078 | 56,194,050 |

| 계 | 48,462,832 | 769,140 | 6,962,078 | 56,194,050 | |

| 구성비율 | 86% | 1% | 12% | 100% | |

다. 재고자산의 현황 등

(1) 최근 3사업연도의 재고자산의 사업부문별 보유현황

| (단위 : 백만원) |

| 사업부문 | 계정과목 | 제52기 | 제51기 | 제50기 | 비고 |

|---|---|---|---|---|---|

| 의약품 제조 | 1.상품 | 2,405 | 2,011 | 3,699 | |

| 2.제품 | 15,609 | 11,900 | 16,019 | ||

| 3.제약품 | 6,139 | 3,081 | 4,648 | ||

| 4.재공품 | 9,927 | 7,680 | 10,263 | ||

| 5.원료 | 10,608 | 5,696 | 10,026 | ||

| 6.포장재료 | 510 | 305 | 1,683 | ||

| 7.저장품 | 2,775 | 1,228 | 1,715 | ||

| 8.미착품 | 414 | 522 | 536 | ||

| 합 계 | 48,387 | 32,423 | 48,589 | ||

| 총자산대비 재고자산 구성비율(%) [재고자산합계÷기말자산총계×100] |

12.00% | 8.73% | 11.02% | ||

| 재고자산회전율(회수) [연환산 매출원가÷{(기초재고+기말재고)÷2}] |

3.4회 | 3.4회 | 3.2회 | ||

라. 공정가치평가 절차요약

① 당기 및 전기말 현재 금융상품의 장부금액과 공정가치는 다음과 같습니다.

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 장부금액 | 공정가치 | 장부금액 | 공정가치 | |

| 금융자산: | ||||

| 기타포괄손익 공정가치로 인식된 금융자산 | ||||

| - 유가증권금융자산(지분상품) | 369,032 | 369,032 | 633,333 | 633,333 |

| 상각후원가로 인식된 금융자산 | ||||

| - 유가증권금융자산(채무상품) | - | - | 528,408 | 528,408 |

| - 기타금융자산 | 6,922,825 | 6,922,825 | 36,388,976 | 36,388,976 |

| - 매출채권및기타채권 | 56,727,669 | 56,727,669 | 59,686,074 | 59,686,074 |

| - 현금및현금성자산 | 7,173,595 | 7,173,595 | 9,288,098 | 9,288,098 |

| 상각후원가로 인식된 금융자산 소계 | 70,824,089 | 70,824,089 | 105,891,556 | 105,891,556 |

| 당기손익 공정가치로 인식된 금융자산 | ||||

| - 유가증권금융자산 | 285,318 | 285,318 | - | - |

| - 기타금융자산 | 794,699 | 794,699 | - | - |

| 당기손익 공정가치로 인식된 금융자산 소계 | 1,080,017 | 1,080,017 | - | - |

| 금융자산 합계 | 72,273,138 | 72,273,138 | 106,524,889 | 106,524,889 |

| 금융부채: | ||||

| 상각후원가로 인식된 금융부채 | ||||

| - 장기차입금 | 2,000,000 | 2,000,000 | 5,000,000 | 5,000,000 |

| - 단기차입금 | 71,000,000 | 71,000,000 | 92,500,000 | 92,500,000 |

| - 매입채무및기타채무 | 63,106,988 | 63,106,988 | 62,313,831 | 62,313,831 |

| - 기타금융부채 | 4,887,459 | 4,887,459 | 4,798,496 | 4,798,496 |

| 상각후원가로 인식된 금융부채 소계 | 140,994,447 | 140,994,447 | 164,612,327 | 164,612,327 |

| 금융부채 합계 | 140,994,447 | 140,994,447 | 164,612,327 | 164,612,327 |

(주6)

<정정 전>

1) 업무현황 및 실적

당사는 제44기부터 일양약품(주)와 중국 종속법인인 양주일양제약유한공사 및 통화일양보건식품유한공사 그리고 일양바이오팜(주)를 연결 재무제표에 포함하였으며, 제50기에 칸테크(주)를 포함하여 연결 재무제표를 공시하고 있습니다. 52기 연결기준 매출은 3,838억 원과 영업이익 404억 원, 당기순이익 317억 원을 시현하였으며, 개별기준으로는 매출액 2,351억원, 영업이익 118억원, 당기순이익 94억원의 실적을 시현하였습니다.

가. 재무상태

당사의 지난 2개년도 연결 재무상태는 다음과 같습니다.

(단위 : 백만원)

| 과 목 | 제 52(당) 기 | 제 51(전) 기 | 증 감 | 증 감 률 |

|---|---|---|---|---|

| 자산 | ||||

| 유동자산 | 200,728 | 203,560 | -2,832 | -1.39% |

| 비유동자산 | 297,458 | 290,712 | 6,746 | 2.32% |

| 자산총계 | 498,185 | 494,271 | 3,914 | 0.79% |

| 부채 | ||||

| 유동부채 | 186,859 | 198,210 | -11,350 | -5.73% |

| 비유동부채 | 19,472 | 24,303 | -4,832 | -19.88% |

| 부채총계 | 206,331 | 222,513 | -16,182 | -7.27% |

| 자본 | ||||

| 자본금 | 48,827 | 48,827 | 0.00% | |

| 자본잉여금 | 78,416 | 78,590 | -174 | -0.22% |

| 기타포괄손익누계액 | 58,496 | 60,587 | -2,091 | -3.45% |

| 자기주식 | -10,075 | -7,437 | -2,638 | 35.47% |

| 이익잉여금 | 58,989 | 43,547 | 15,442 | 35.46% |

| 비지배지분 | 57,200 | 47,643 | 9,557 | 20.06% |

| 자본총계 | 291,854 | 271,758 | 20,096 | 7.39% |

| 자본과부채총계 | 498,185 | 494,271 | 3,914 | 0.79% |

(1) 자산

제 52 기 연결 자산 총액은 전년대비 3,914백만원(0.79%) 증가한 498,185백만원으로, 유동자산은 2,832백만원(1.39%) 감소하였으며 비유동자산은 6,746백만원(2.32%) 증가하였습니다. 주요 자산의 증감 요인은 현금성 자산 및 단기금융상품으로 장, 단기 차입금(16,445백만원)을 상환하였으나, 연결회사의 현금성자산의 증가(12,030백만원) 으로 인하여 유동자산이 소폭 감소하였지만, 연결회사의 개발비 증가(14,557백만원) 등으로 인하여 비유동자산이 증가하였습니다.

(2) 부채

제 52 기 연결 부채 총액은 전년대비 16,182백만원(7.27%) 감소한 206,331백만원으로, 장,단기 차입금 상환(16,445백만원) 등으로 인하여 유동부채는 11,350백만원(5.73%) 감소하였으며 비유동부채는 4,832백만원(19.88%) 감소하였습니다.

(3) 자본

제 52 기 연결 자본 총액은 전년대비 20,096백만원(7.39%) 증가한 291,854백만원으로, 주요 증감 원인으로는 자사주 매입으로 인한 자기주식이 2,638백만원(35.47%) 감소하였으며, 당기순이익 등으로 인한 이익잉여금이 15,442백만원(35.46%) 증가하였고 비지배지분이 9,557백만원(20.06%) 증가하였습니다.

나. 영업실적

당사의 지난 2개년간 연결 영업실적에 관한 자료는 다음과 같습니다.

(단위 : 백만원)

| 과 목 | 제 52(당) 기 | 제 51(전) 기 | 증 감 | 증 감 률 |

|---|---|---|---|---|

| 매출액 | 383,811 | 371,348 | 12,463 | 3.36% |

| 매출원가 | 167,783 | 166,945 | 838 | 0.50% |

| 매출총이익 | 216,028 | 204,403 | 11,626 | 5.69% |

| 판매비와관리비 | 149,661 | 143,182 | 6,479 | 4.52% |

| 경상연구개발비 | 25,960 | 20,196 | 5,765 | 28.54% |

| 영업이익 | 40,408 | 41,025 | -617 | -1.51% |

| 기타이익 | 3,641 | 1,611 | 2,030 | 125.99% |

| 기타손실 | 961 | 3,542 | -2,581 | -72.88% |

| 금융수익 | 3,312 | 2,253 | 1,058 | 46.96% |

| 금융비용 | 5,068 | 2,420 | 2,648 | 109.42% |

| 법인세차감전순이익 | 41,331 | 38,927 | 2,404 | 6.18% |

| 법인세비용 | 9,590 | 12,972 | -3,381 | -26.07% |

| 당기순이익 | 31,741 | 25,956 | 5,785 | 22.29% |

제52기 당사 매출액은 12,463백만원(3.36%) 증가하여 연간 최대 매출인 383,811백만원을 기록하였으며, 영업이익은 전년 대비 617백만원(-1.51%) 감소한 40,408백만원을 기록하였습니다.

법인세비용차감전순이익은 전년 대비 2,404백만원(6.18%) 증가한 41,331백만원, 당기순이익은 전년 대비 5,785백만원(22.29%) 증가한 31,741백만원을 기록하였습니다.

다. 주요경영지표(연결기준)

(단위 : 백만원)

| 구분 | 제52기 | 제51기 | 증감 | 비고 |

| 매출액 | 383,811 | 371,348 | 3.36% | |

| 영업이익 | 40,408 | 41,025 | -1.50% | |

| 당기순이익 | 31,741 | 25,956 | 22.29% | |

| 유동비율 | 107.42% | 102.69% | 4.73% | 유동자산/유동부채 |

| 부채비율 | 70.69% | 81.87% | -11.18% | 부채/자본 |

| ROE | 10.87% | 9.55% | 1.32% | 당기순이익/자본 |

- 재무비율 측면에서 당사는 차입금 상환으로 인하여 전년 대비 11.18% 감소한 70.69%, 수익성 지표 측면에서는 ROE가 전년 대비 1.32% 증가한 10.87%를 기록하였습니다.

라. 사업부문별 매출

| (단위 : 백만원) |

| 사업부문 | 사업소 | 구 분 | 제52기 | 제51기 |

|---|---|---|---|---|

| 의약품 제 조 |

일양약품 | 전문의약품 | 105,925 | 116,333 |

| 일반의약품 | 47,135 | 50,727 | ||

| 수 출 | 38,212 | 34,841 | ||

| 기 타 | 43,785 | 28,365 | ||

| 양주일양 | 전문의약품 외 | 95,591 | 91,926 | |

| 통화일양 | 일반의약품 외 | 40,447 | 36,910 | |

| 일양바이오팜 | 전문의약품 외 | 4,859 | 4,548 | |

| S/W 공급 | 칸테크 | 소프트웨어 공급 외 | 7,857 | 7,698 |

| 합 계 | 383,811 | 371,348 | ||

- 전문의약품 및 일반의약품 매출액은 전기 대비 소폭 감소하였으나 수출부문 및 건강사업부문 외 기타 부문 매출액이 증가하여 전체적으로 전기 대비 4,791백만원이 증가한 235,057백만원을 기록하였고, 종속회사 매출액 역시 내부거래를 제외하고 7,672백만원 증가한 148,754백만원을 기록하여 당사의 창립 이래 역대 최고인 383,811백만원의 매출을 달성하였습니다.

향후에도 제14호 신약 "놀텍"과 제18호 신약 "슈펙트" 및 계절독감백신의 개발성공경험과 구축된 역량을 활용하여 다양한 혁신 신약을 개발하는데 주력하고, 향후 적응증 추가 및 지속적인 해외시장 개척을 통해 처방 및 매출을 증대해 나가겠습니다.

라. 환율 변동 위험

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 이에 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

| (단위: 천원, USD, EUR) |

| 구분 | 통화 | 외화금액 | 원화금액 | ||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 현금 및 현금성자산 |

USD | 1,620,327.31 | 1,365,318.80 | 2,053,441 | 1,618,585 |

| EUR | 82,950.00 | 125,265.13 | 112,082 | 168,148 | |

| 단기 금융상품 |

USD | 1,756,738.27 | 14,400,642.87 | 2,227,929 | 17,077,710 |

| EUR | - | - | - | - | |

| 매출채권 | USD | 3,520,768.84 | 5,482,362.34 | 4,461,870 | 6,499,341 |

| EUR | 122,000.00 | 205,000.00 | 164,846 | 275,180 | |

| 자산계 | USD | 6,897,834.42 | 6,847,681.14 | 8,743,240 | 25,195,636 |

| EUR | 204,950.00 | 330,265.13 | 276,928 | 443,328 | |

| 매입채무 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

| 부채계 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

환율의 변동은 외화환산손익을 통해 당사의 당기손익에 영향을 미칩니다. 당기 및 전기말 각 통화별 원화환율 10% 변동시 당기손익에 미치는 영향은 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 764,981 | (764,981) | 2,519,564 | (2,519,564) |

| EUR | 1,104 | (1,104) | 44,333 | (44,333) |

| 계 | 766,085 | (766,085) | 2,563,897 | (2,563,897) |

4. 유동성 및 자금조달과 지출

가. 유동성

사업보고서 작성기준일 유동비율은 107.4%이며 현금성 자산은 약 596억원 입니다.당사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다.

당기 및 전기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 37,629,735 | 37,629,735 | - | - | - |

| 장기차입금 | 2,000,000 | 2,000,000 | - | - | - |

| 단기차입금 | 82,612,160 | 82,612,160 | - | - | - |

| 미지급금 | 22,708,396 | 22,708,396 | - | - | - |

| 미지급비용 | 310,580 | 310,580 | - | - | - |

| 기타부채 | 6,825,856 | 5,785,368 | 1,040,488 | - | - |

| 합계 | 152,086,727 | 151,046,239 | 1,040,488 | - | - |

나. 자금 조달

당기 및 전기말 현재 당사의 차입금 현황은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 단기차입금 | 82,612,160 | 96,057,566 |

| 장기차입금 | 2,000,000 | 5,000,000 |

| 합 계 | 84,612,160 | 101,057,566 |

차입금과 관련되어 이자율 1% 변동 가정시 손익에 대한 민감도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익 증가(감소) | (846,122) | 846,122 | (1,010,575) | 1,010,575 |

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사는 자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입 등을 통하여 최적의 자본구조를 유지하고 있습니다. 당사의 전반적인 자본위험 관리정책은 전기와 동일합니다. 한편, 당기 및 전기말 현재 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 장단기차입금 | 84,612,160 | 101,057,566 |

| 현금및현금성자산 | (59,597,053) | (47,731,882) |

| 순부채 | 25,015,107 | 53,325,684 |

| 자기자본 | 291,854,094 | 271,758,077 |

다. 자금 지출

. 당사의 당기 현금 및 현금성 자산은 영업활동으로 인하여 299억원,투자활동(장·단기금융상품의 처분)을 통하여 76억원이 증가하였으며, 재무활동(장·단기차입금의 상환 등)을 통하여 약 234억원이 감소하였습니다. 당사의 요약 현금 흐름의 내용은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 영업활동으로 인한현금흐름 |

투자활동으로 인한현금흐름 |

재무활동으로 인한현금흐름 |

현금의 증가 (감소) |

기초의 현금 | 환율차이에 의한 변동 | 기말의 현금 |

| 52기 당기 | 29,936,129 | 7,585,457 | (23,395,566) | 14,126,020 | 47,731,881 | (2,260,848) | 59,597,053 |

| 51기 전기 | 67,020,184 | (21,343,844) | (43,126,947) | 2,549,393 | 41,341,387 | 3,841,101 | 47,731,881 |

<정정 후>

1) 업무현황 및 실적

국산 14호 신약인 항궤양제 "놀텍", 국산 18호 신약인 백혈병 치료제 "라도티닙"(제품명 슈펙트), 4가 플루 백신 "테라텍트프리필드 시린지주" 등 전문의약품의 매출 성장에 따른 결과로 52기 연결 기준 매출액 2,478억원, 영업이익 142억원, 당기순이익 203억원의 실적을 시현하였으며, 개별기준으로는 매출액 2,351억원, 영업이익 118억원, 당기순이익 198억원을 시현하였습니다.

당사는 중국 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보았으나 이견이 제시되어 지배력을 보유하고 있지 않은 것으로 다시 보았습니다. 이에 당사는 양주일양제약유한공사와 통화일양보건품유한공사를 공동기업으로 보아 지분법을 적용하였습니다.

3. 재무상태 및 영업실적

가. 재무상태

당사의 지난 2개년도 연결 재무상태는 다음과 같습니다.

(단위 : 백만원)

| 과 목 | 제 52(당) 기 | 제 51(전) 기 | 증 감 | 증 감 률 |

|---|---|---|---|---|

| 자산 | ||||

| 유동자산 | 118,417 | 136,340 | -17,923 | -13.15% |

| 비유동자산 | 284,499 | 282,921 | 1,578 | 0.56% |

| 자산총계 | 402,916 | 419,261 | -16,345 | -3.90% |

| 부채 | ||||

| 유동부채 | 145,328 | 167,920 | -22,592 | -13.45% |

| 비유동부채 | 19,804 | 24,465 | -4,661 | -19.05% |

| 부채총계 | 165,132 | 192,385 | -27,253 | -14.17% |

| 자본 | ||||

| 자본금 | 48,827 | 48,827 | ||

| 자본잉여금 | 78,416 | 78,590 | -174 | -0.22% |

| 기타포괄손익누계액 | 58,496 | 60,587 | -2,091 | -3.45% |

| 자기주식 | -10,075 | -7,437 | -2,638 | 35.47% |

| 이익잉여금 | 58,759 | 43,170 | 15,589 | 36.11% |

| 비지배지분 | 3,361 | 3,139 | 222 | 7.07% |

| 자본총계 | 237,784 | 226,876 | 10,908 | 4.81% |

| 자본과부채총계 | 402,916 | 419,261 | -16,345 | -3.90% |

(1) 자산

제 52 기 연결 자산 총액은 전년대비 16,345백만원(3.90%) 감소한 402,916백만원으로, 유동자산은 17,923백만원(13.15%) 감소하였으며 비유동자산은 1,578백만원(0.56%) 증가하였습니다. 주요 자산의 증감 요인은 양주일양제약유한공사와 통화일양보건품유한공사를 종속기업에서 제외하고 공동기업으로 보아 지분법을 적용하여 재무제표를 재작성함으로 인함입니다.

(2) 부채

제 52 기 연결 부채 총액은 전년대비 27,253백만원(14.17%) 감소한 165,132백만원으로, 유동부채는 22,592백만원(13.45%) 감소하였으며 비유동부채는 4,661백만원(19.05%) 감소하였습니다. 주요 부채의 증감 요인은 양주일양제약유한공사와 통화일양보건품유한공사를 종속기업에서 제외하고 공동기업으로 보아 지분법을 적용하여 재무제표를 재작성함으로 인함입니다.

(3) 자본

제 52 기 연결 자본 총액은 전년대비 10,908백만원(4.81%) 증가한 237,784백만원으로, 주요 증감 원인으로는 양주일양제약유한공사와 통화일양보건품유한공사를 종속기업에서 제외하고 공동기업으로 보아 지분법을 적용하여 재무제표를 재작성함으로 인함입니다.

나. 영업실적

당사의 지난 2개년간 연결 영업실적에 관한 자료는 다음과 같습니다.

(단위 : 백만원)

| 과 목 | 제 52(당) 기 | 제 51(전) 기 | 증 감 | 증 감 률 |

|---|---|---|---|---|

| 매출액 | 247,772 | 242,511 | 5,261 | 2.17% |

| 매출원가 | 139,462 | 137,761 | 1,701 | 1.23% |

| 매출총이익 | 108,310 | 104,750 | 3,560 | 3.40% |

| 판매비와관리비 | 71,666 | 72,733 | -1,067 | -1.47% |

| 경상연구개발비 | 22,395 | 16,829 | 5,566 | 33.07% |

| 영업이익 | 14,249 | 15,188 | -939 | -6.18% |

| 기타이익 | 2,159 | 1,350 | 809 | 59.93% |

| 기타손실 | 887 | 3,431 | -2,544 | -74.15% |

| 지분법이익 | 10,754 | 9,236 | 1,518 | 16.44% |

| 금융수익 | 2,312 | 1,975 | 337 | 17.06% |

| 금융비용 | 4,741 | 2,256 | 2,485 | 110.15% |

| 법인세차감전순이익 | 23,846 | 22,062 | 1,784 | 8.09% |

| 법인세비용 | 4,040 | 7,311 | -3,271 | -44.74% |

| 당기순이익 | 19,806 | 14,751 | 5,055 | 34.27% |

제52기 당사 매출액은 5,261백만원(2.17%) 증가하여 247,772백만원을 기록하였으며, 영업이익은 전년 대비 939백만원(-6.18%) 감소한 14,249백만원을 기록하였습니다.

법인세비용차감전순이익은 전년 대비 1,784백만원(8.09%) 증가한 23,846백만원, 당기순이익은 전년 대비 5,055백만원(34.27%) 증가한 19,806백만원을 기록하였습니다.

다. 주요경영지표(연결기준)

(단위 : 백만원)

| 구분 | 제52기 | 제51기 | 증감 | 비고 |

| 매출액 | 247,772 | 242,511 | 2.17% | |

| 영업이익 | 14,249 | 15,188 | -6.18% | |

| 당기순이익 | 19,806 | 14,752 | 34.26% | |

| 유동비율 | 81.48% | 81.19% | 0.29% | 유동자산/유동부채 |

| 부채비율 | 69.45% | 84.80% | -15.35% | 부채/자본 |

| ROE | 8.33% | 6.50% | 1.83% | 당기순이익/자본 |

- 재무비율 측면에서 전년 대비 15.35% 감소한 69.45%, 수익성 지표 측면에서는 ROE가 전년 대비 1.83% 증가한 8.33%를 기록하였습니다.

라. 사업부문별 매출

| (단위 : 백만원) |

| 사업부문 | 사업소 | 구 분 | 제52기 | 제51기 |

|---|---|---|---|---|

| 의약품 제 조 |

일양약품 | 전문의약품 | 105,925 | 116,333 |

| 일반의약품 | 47,135 | 50,727 | ||

| 수 출 | 38,212 | 34,841 | ||

| 기 타 | 43,785 | 28,365 | ||

| 양주일양 | 전문의약품 외 | - | - | |

| 통화일양 | 일반의약품 외 | - | - | |

| 일양바이오팜 | 전문의약품 외 | 4,859 | 4,548 | |

| S/W 공급 | 칸테크 | 소프트웨어 공급 외 | 7,857 | 7,698 |

| 합 계 | 247,773 | 242,511 | ||

- 전문의약품 및 일반의약품 매출액은 전기 대비 소폭 감소하였으나 수출부문 및 건강사업부문 외 기타 부문 매출액이 증가하여 전체적으로 전기 대비 5,262백만원이 증가한 247,773백만원을 기록하였습니다.

향후에도 제14호 신약 "놀텍"과 제18호 신약 "슈펙트" 및 계절독감백신의 개발성공경험과 구축된 역량을 활용하여 다양한 혁신 신약을 개발하는데 주력하고, 향후 적응증 추가 및 지속적인 해외시장 개척을 통해 처방 및 매출을 증대해 나가겠습니다.

라. 환율 변동 위험

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 이에 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

| (단위: 천원, USD, EUR) |

| 구분 | 통화 | 외화금액 | 원화금액 | ||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 현금 및 현금성자산 |

USD | 1,620,327.31 | 1,365,318.80 | 2,053,441 | 1,618,585 |

| EUR | 82,950.00 | 125,265.13 | 112,082 | 168,148 | |

| 단기 금융상품 |

USD | 1,756,738.27 | 14,400,642.87 | 2,227,929 | 17,077,710 |

| EUR | - | - | - | - | |

| 매출채권 | USD | 3,520,768.84 | 5,482,362.34 | 4,461,870 | 6,499,341 |

| EUR | 122,000.00 | 205,000.00 | 164,846 | 275,180 | |

| 자산계 | USD | 6,897,834.42 | 6,847,681.14 | 8,743,240 | 25,195,636 |

| EUR | 204,950.00 | 330,265.13 | 276,928 | 443,328 | |

| 매입채무 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

| 부채계 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

환율의 변동은 외화환산손익을 통해 당사의 당기손익에 영향을 미칩니다. 당기 및 전기말 각 통화별 원화환율 10% 변동시 당기손익에 미치는 영향은 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 764,981 | (764,981) | 2,519,564 | (2,519,564) |

| EUR | 1,104 | (1,104) | 44,333 | (44,333) |

| 계 | 766,085 | (766,085) | 2,563,897 | (2,563,897) |

4. 유동성 및 자금조달과 지출

가. 유동성

사업보고서 작성기준일 유동비율은 81.48%이며 현금성 자산은 약 72억원 입니다.당사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다.

당기 및 전기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 29,813,066 | 29,813,066 | - | - | - |

| 장기차입금 | 2,000,000 | 2,000,000 | - | - | - |

| 단기차입금 | 71,000,000 | 71,000,000 | - | - | - |

| 미지급금 | 13,237,807 | 13,237,807 | - | - | - |

| 미지급비용 | 310,580 | 310,580 | - | - | - |

| 기타부채 | 4,887,459 | 4,387,459 | 500,000 | - | - |

| 합계 | 121,248,912 | 120,748,912 | 500,000 | - | - |

나. 자금 조달

당기 및 전기말 현재 당사의 차입금 현황은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 단기차입금 | 71,000,000 | 92,500,000 |

| 장기차입금 | 2,000,000 | 5,000,000 |

| 합 계 | 73,000,000 | 97,500,000 |

차입금과 관련되어 이자율 1% 변동 가정시 손익에 대한 민감도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익 증가(감소) | (730,000) | 730,000 | (975,000) | 975,000 |

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사는 자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입 등을 통하여 최적의 자본구조를 유지하고 있습니다. 당사의 전반적인 자본위험 관리정책은 전기와 동일합니다. 한편, 당기 및 전기말 현재 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 장단기차입금 | 73,000,000 | 97,500,000 |

| 현금및현금성자산 | (7,173,595) | (9,288,098) |

| 순부채 | 65,826,405 | 88,211,902 |

| 자기자본 | 237,784,614 | 226,875,840 |

다. 자금 지출

. 당사의 당기 현금 및 현금성 자산은 영업활동으로 인하여 58억원,투자활동(장·단기금융상품의 처분)을 통하여 24억원이 증가하였으며, 재무활동(장·단기차입금의 상환 등)을 통하여 약 234억원이 감소하였습니다. 당사의 요약 현금 흐름의 내용은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 영업활동으로 인한현금흐름 |

투자활동으로 인한현금흐름 |

재무활동으로 인한현금흐름 |

현금의 증가 (감소) |

기초의 현금 | 환율차이에 의한 변동 | 기말의 현금 |

| 52기 당기 | 5,883,274 | 24,163,021 | (31,996,161) | (1,949,866) | 9,288,098 | (164,637) | 7,173,595 |

| 51기 전기 | 51,428,817 | (14,671,227) | (36,632,097) | 125,492 | 9,162,606 | 9,288,098 |

【 대표이사 등의 확인 】

|

|

대표이사 확인 서명 |

사 업 보 고 서

(제 52 기)

| 사업연도 | 2022년 01월 01일 | 부터 |

| 2022년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2023 년 3 월 16 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 일양약품주식회사 |

| 대 표 이 사 : | 김동연 |

| 본 점 소 재 지 : | 경기도 용인시 기흥구 하갈로 110 (하갈동) |

| (전 화) 031-281-7851 | |

| (홈페이지) http://www.ilyang.co.kr |

|

| 작 성 책 임 자 : | (직 책) 재경실장 (성 명) 정연찬 |

| (전 화) 02-570-3700 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인 서명 |

I. 회사의 개요

1. 회사의 개요

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | 2 | 2 | - |

| 합계 | 4 | - | 2 | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

양주일양제약유한공사 | 당사는 중국에 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보아 연결재무제표를 작성하였으나, 외부감사인은 회사가 중국 종속기업을 사실상 통제하고 있으나 동사회 보통결의(동사 2/3 이상 찬성)을 일방적으로 추진할 수 없어 지배력에 의문이 있다는 이견을 제시한 바, 회사는 현재 당면한 내,외부 경영환경을 신중히 검토하여 이사회에서 이 이견을 수용하였습니다. |

| 통화일양보건품유한공사 | 당사는 중국에 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보아 연결재무제표를 작성하였으나, 외부감사인은 회사가 중국 종속기업을 사실상 통제하고 있으나 동사회 보통결의(동사 2/3 이상 찬성)을 일방적으로 추진할 수 없어 지배력에 의문이 있다는 이견을 제시한 바, 회사는 현재 당면한 내,외부 경영환경을 신중히 검토하여 이사회에서 이 이견을 수용하였습니다. |

2) 회사의 명칭

| 회사의 명칭 | 영문 |

|---|---|

| 일양약품(주) | ILYANG PHARM CO.,LTD |

| 양주일양제약유한공사 | YANGZHOU ILYANG PHARM CO.,LTD |

| 통화일양보건품유한공사 | TONGHUA ILYANG HEALTH PRODUCTS CO.,LTD. |

| 일양바이오팜(주) | ILYANG BIOPHARM CO.,LTD |

| (주)칸테크 | KHANTECH CO.,LTD |

3) 설립일자 및 법인전환일

| 회사명 | 설립일자 및 법인전환일자 | |

| 일양약품(주) | 설립일 | 1946년 07월 01일 |

| 법인전환일 | 1971년 12월 30일 | |

| 양주일양제약유한공사 | 설립일 | 1998년 07월 08일 |

| 통화일양보건품유한공사 | 설립일 | 1996년 10월 15일 |

| 일양바이오팜(주) | 설립일 | 2009년 10월 07일 |

| (주)칸테크 | 설립일 | 1994년 09월 15일 |

4) 본사의 주소, 전화번호 및 홈페이지 주소

| 일양약품(주) | 주소 | 경기도 용인시 기흥구 하갈로110(하갈동) |

| 전화번호 | 031-281-7851 | |

| 홈페이지 주소 | http://www.ilyang.co.kr | |

| 양주일양제약 유한공사 |

주소 |

중국 강소성 고우시 장흥로 8호 8 Changxing Road, Gaoyou, Jiangsu, China |

| 전화번호 | +86-514-8461-1555 | |

| 홈페이지 주소 | http://www.yzilyang.com | |

|

통화일양보건품 |

주소 |

중국 길림성 통화현 쾌다진 신풍로 8호 8 Xingfeng Road, Kuaida town, Tonghua |

| 전화번호 | +86-435-522-4799 | |

| 홈페이지 주소 | http://www.thyiyang.com | |

| 일양바이오팜(주) | 주소 | 충청북도 제천시 바이오밸리 3로 8(왕암동) |

| 전화번호 | 043-652-5445 | |

| 홈페이지 주소 | http://www.ilyangbio.co.kr | |

| (주)칸테크 | 주소 | 서울특별시 금천구 가산디지털2로 30 |

| 전화번호 | 02-570-3900 | |

| 홈페이지 주소 | http://www.khantech.co.kr |

5) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6) 주요 사업의 내용

당사가 영위하고 있는 목적사업은 다음과 같습니다.

1. 의료약품의 제조판매업

2. 식료품, 인삼제품의 제조판매업

3. 농약, 동물약품의 제조판매업

4. 의약부외품, 일용잡화의 제조판매업

5. 생약, 특용작물 및 농예의 재배 및 판매업

6. 도료제품의 제조판매업

7. 의료약품의 소분업

8. 수출입업

9. 부동산 매매 및 임대업

10. 화장품, 세제류의 제조판매업

11. 한약재의 수출입업 및 판매업

12. 설비자산의 임대업

13. 소프트웨어, 정보처리관련 서비스 및 사무용기기 임대업

14. 제약, 식품기계제작, 설치 및 기술서비스업

15. 자동차용품의 제조판매업

16. 통신판매업

17. 건설업

18. 유통업 및 물류관련사업

19. 화공약품, 세정제, 효소제제, 독극물의 제조판매업

20. 식품첨가물, 청량음료, 보존음료수 및 기타 가공식품의 제조판매업

21. 광학용품의 도소매업

22. 위생용품, 의료용구, 의료기기의 제조판매업

23. 가정용기기 및 그 유사용품의 제조판매업

24. 인터넷관련 전자상거래업

25. 건강기능식품 제조 및 판매업

26. 전 각호와 관련된 일체의 부대사업 및 투자

당사는 제14호 신약 "놀텍"과 제18호 신약 "슈펙트" , "계절독감백신"등의 전문의약품과, 국내 최초 자양강장 인삼드링크 원비디 등과 같은 일반의약품 외에 원료의약품, 건강보조식품 등을 의료약품의 제조판매업을 주로 영위하고 있습니다. 이 중 각각 매출 비중은 다음과 같습니다.

| 사업부문 | 구 분 | 구체적용도 | 주요상표등 | 매출액 (비율) |

|---|---|---|---|---|

| 일양약품 | 전문의약품 | 항 궤양제 외 | 놀텍 외 | 105,925 (42.75%) |

| 일반의약품 | 자양강장제 외 | 원비디 외 | 47,135 (19.02%) |

|

| 수 출 | 원료의약품 외 | 알마게이트 외 | 38,212 (15.42%) |

|

| 기 타 | 건강보조식품 외 | 데일리홍삼정 외 | 43,785 (17.67%) |

|

| 일양바이오팜 | 전문의약품 외 | 소염제 외 | 아세클로페낙 외 | 4,859 (1.96%) |

| 칸테크 | 소프트웨어 외 | 소프트웨어 외 | BizXR ERP 외 | 7,857 (3.17%) |

| 합 계 | 247,773 (100.00%) |

|||

당사는 케미칼(합성) 의약품과 바이오의약품, 일반의약품, 건강보조식품 등의 시장점유율 증대를 위하여 R&D 투자사업과 글로벌 혁신의약품을 개발하기 위한 연구개발을 최우선으로 진행하고 있습니다.

기타 자세한 내용은 동 보고서의 '사업의 내용'을 참조하시기 바랍니다.

7) 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)여부 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 등 여부 |

특례상장 등 적용법규 |

|---|---|---|---|

| 유가증권 시장 | 1974년 08월 28일 | 부 | 해당하지 않음 |

2. 회사의 연혁

1) 회사의 본점소재지 및 그 변경

| 년 월 일 | 변 경 전 | 변 경 후 |

|---|---|---|

| 1959. 05. 01 | 서울시 종로구 돈의동 65 | 서울시 성북구 하월곡동 24-5 |

| 1998. 10. 01 | 서울시 성북구 하월곡동 24-5 | 경기도 용인시 기흥읍 하갈리 182-4 |

| 2001. 03. 02 | 경기도 용인시 기흥읍 하갈리 182-4 | 경기도 용인시 동천동 185-3 |

| 2005. 05. 20 | 경기도 용인시 동천동 185-3 | 경기도 용인시 기흥구 하갈동 182-4 |

2) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 03월 24일 | 정기주총 | - | 사내이사 정유석 사외이사 배명식 사외이사 윤성화 사외이사 김종진 |

- |

| 2019년 03월 29일 | 정기주총 | - | 대표이사 김동연 사내이사 최규영 |

- |

| 2020년 03월 20일 | 정기주총 | 사외이사 공승열 사외이사 김청수 사외이사 주광수 |

사내이사 정유석 | 사외이사 배명식(임기만료) 사외이사 윤성화(임기만료) 사외이사 김종진(임기만료) |

| 2022년 03월 25일 | 정기주총 | - | 대표이사 김동연 사내이사 최규영 |

- |

- 당사는 주주총회에서 등기이사(사내이사, 사외이사)를 선임하고, 이사회에서 대표이사를 선임하고 있습니다.

- 2022.03.25 정기주총에서 김동연 사내이사, 최규영 사내이사를 재선임하였으며, 동일 개최한 이사회에서 김동연 사내이사를 대표이사로 재선임하였습니다.

3) 최대주주의 변동

| 년 월 일 | 변 경 전 | 변 경 후 | 비 고 |

|---|---|---|---|

| 2002. 06. 12 | 정 형 식 | 정 도 언 | 장내매수 |

4) 상호의 변경

| 변 경 일 자 | 변 경 전 | 변 경 후 | 변 경 사 유 |

|---|---|---|---|

| 1957. 07. 01 1960. 04. 10 1961. 06. 15 1971. 12. 30 1991. 05. 28 |

공 신 약 업 사 선 림 약 업 소 일 양 제 약 소 일양약품 공업사 일양약품공업(주) |

선 림 약 업 소 일 양 제 약 소 일양약품 공 업 사 일양약품공업(주) 일 양 약 품(주) |

- 의약품 도매 제조허가 - 인류의 건강과 생명에 대한 책임을 다하는 기업이념의 의미 |

5) 경영활동과 관련된 중요한 사항의 발생내용

- 2022년 10월 : 백혈병 치료제 '슈펙트' (주)대웅제약과 국내판권 이전계약 해지

(자사 판매로 전환)

- 2019년 07월 : 항궤양제 놀텍(인도네시아) 완제품 독점 공급 계약

(인도네시아 산베)

- 2019년 07월 : 백혈병치료제 '슈펙트'(인도네시아) 완제품 독점 공급 계약

(인도네시아 산베)

- 2017년 06월 : 항궤양제 놀텍 (에콰도르) 완제품 독점 공급 계약

(에콰도르 세디메드사)

- 2017년 06월 : 항궤양제 놀텍 (캄보디아 외 2개국) 완제품 독점 공급 계약

(한국 KCC사)

- 2016년 09월 : 항궤양제 놀텍 (러시아 외 2개국) 기술제휴 및 완제품/원료 독점

공급 계약 (러시아 알팜사)

- 2016년 06월 : 백혈병치료제 '슈펙트'(콜롬비아 외 8개국) 기술수출 및 완제품 독점

공급 계약 (콜롬비아 바이오파스사)

- 2015년 10월 : 백혈병치료제 '슈펙트캡슐 100mg/200mg(라도티닙염산염)' 1차

치료제 승인

- 2015년 07월 : 항궤양제 '놀텍'(멕시코 외 8개국) 기술수출 및 완제품 독점공급

계약(멕시코 치노인사)

- 2015년 02월 : 백혈병 치료제 IY-5511(제품명 : 슈펙트) 다국가 임상3상 완료

- 2014년 12월 : 백혈병치료제 '슈펙트' 기술수출 및 원료 공급 계약 (러시아 알팜사)

- 2014년 06월 : 항궤양제 '놀텍' 기술수출 및 원료 공급 텀싯(Term Sheet) 계약

(브라질 아쉐사)

- 2014년 03월 : 백혈병치료제 '슈펙트' (튀르기예 외 6개국) 기술수출 및 원료 독점 공급계약(튀르기예 압디이브라힘사)

- 2014년 02월 : 항궤양제 놀텍 (튀르기예 포함 6개국) 기술수출 및 원료 독점

공급계약(튀르기예 압디이브라힘사)

- 2013년 10월 : 중국내 백혈병 치료제 '슈펙트(라도티닙)' 기술이전 및 독점

판매 계약(중국, 양주일양제약유한공사)

- 2013년 09월 : GCC(UAE,사우디아라비아 등 6개국) 포함 총 13개국 판매 및

라이센스 아웃 계약 체결(UAE, 라이프파마사)

- 2013년 08월 : 독감백신 품목허가 승인

- 2012년 11월 : 백혈병 치료제 슈펙트 판매 개시

독감백신 임상 3상 IND 승인 및 돌입

- 2012년 10월 : 백혈병 치료제 슈펙트 (주)대웅제약과 국내판권 이전계약 체결

- 2012년 09월 : 놀텍 역류성식도염(미란성식도염) 적응증 추가 승인

- 2011년 04월 : 충북 음성 백신공장 준공

- 2011년 02월 : 놀텍 역류성 식도염 임상 3상 종료

- 2010년 05월 : 충북 음성에 백신공장 착공

- 2009년 12월 : 일라프라졸 '놀텍' 국내 시판

- 2009년 10월 : 일양바이오팜(주) 설립

- 2008년 12월 : 숙명여자대학교, 삼성서울병원과 함께 SIS면역학연구센터 설립

- 2008년 12월 : 뉴트라알앤비티사와 BIO 관절염, 뇌졸중, 아토피치료제 등 공동

개발 계약 체결

- 2008년 10월 : 일라프라졸 '놀텍' 국내 14번째 신약 시판허가 승인

3. 자본금 변동사항

| (단위 : 백만원, 주) |

| 종류 | 구분 | 52기 (2022년말) |

51기 (2021년말) |

50기 (2020년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 19,085,664 | 19,085,664 | 19,085,664 |

| 액면금액 | 2,500 | 2,500 | 2,500 | |

| 자본금 | 47,714 | 47,714 | 47,714 | |

| 우선주 | 발행주식총수 | 445,080 | 445,080 | 445,080 |

| 액면금액 | 2,500 | 2,500 | 2,500 | |

| 자본금 | 1,113 | 1,113 | 1,113 | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 48,827 | 48,827 | 48,827 |

4. 주식의 총수 등

1) 주식의 총수 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | - | - | 40,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 19,085,664 | 445,080 | 19,530,744 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 0 | 0 | 0 | - | |

| 1. 감자 | 0 | 0 | 0 | - | |

| 2. 이익소각 | 0 | 0 | 0 | - | |

| 3. 상환주식의 상환 | 0 | 0 | 0 | - | |

| 4. 기타 | 0 | 0 | 0 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 19,085,664 | 445,080 | 19,530,744 | - | |

| Ⅴ. 자기주식수 | 998,805 | 0 | 998,805 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,086,859 | 445,080 | 18,531,939 | - | |

2)자기주식 취득 및 처분 현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 838,850 | 118,321 | - | - | 957,171 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 838,850 | 118,321 | - | - | 957,171 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 41,634 | 118,321 | 118,321 | - | 41,634 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 41,634 | 118,321 | 118,321 | - | 41,634 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 880,484 | 236,642 | 118,321 | - | 998,805 | - | ||

| 우선주 | - | - | - | - | - | - | |||

- 당사는 2022년 3월 14일, 자기주식 취득을 위한 신탁계약을 체결하였으며 2022년 09월 14일 자기주식 신탁계약 기간 만기 해지 후 118,321주를 당사 증권계좌에 입고하였습니다.

3) 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2022년 12월 31일 | ) | (단위 : 억원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2022.03.14 | 2022.09.14 | 30 | 30 | 100 | - | - | 2022.09.16 |

| 신탁 체결 | 2022.09.26 | 2027.09.25 | 10 | 10 | 100 | - | - | - |

- 상기 신탁 체결사항은 자본시장법 도입 전 체결한 자사주 펀드 41,634주(계약금액 10억원)에 대한 연장계약 체결에 관한 사항입니다.

4) 종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | 1989년 11월 29일 | |||

| 주당 발행가액(액면가액) | 2,500 | 2,500 | ||

| 발행총액(발행주식수) | 1,112,700,000 | 445,080 | ||

| 현재 잔액(현재 주식수) | 1,112,700,000 | 445,080 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | - 보통주식의 배당보다 액면금액을 기준으 로 하여 연 1%를 금전으로 더 배당함. - 보통주식에 대한 배당을 하지 아니한 경 우에는 배당하지 아니할 수도 있음. |

|||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 의결권이 없는 것으로 하며, 당해 사업연도의 이익에서 소정의 배당을 할 수 없을 경우에는 소정의 배당을 하지 아니한다는 결의가 있는 총회의 다음 총회부터 그 우선배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있는 것으로 함. | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 당사의 종류주식(우선주)은 주당 발행가액(액면가액) 5,000원으로 최초발행(1989년 11월 29일)되었으며, 이후 액면분할(2006년 06월 28일)을 통해 주당 발행가액(액면가액) 2,500원으로 변경됨.

5. 정관에 관한 사항

1. 정관의 최근 개정일

- 회사 정관의 최근 개정일은 2019년 3월 29일이며, 제 52 기 정기주주총회(2023.03.24 개최예정) 안건 중 정관 변경 안건이 포함될 예정입니다

2. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 29일 | 제 48기 주주총회 | 1. 전자증권제도 도입에 따른 주권의 종류 삭제, 2. 명의개서대리인의 주식사무 처리 변경내용 반영, 3. 사채 및 신주인수권증권에 표시되어야 할 권리에 대한 근거 신설, 4. 관련 정관 규정의 시행 시기를 별도로 규정하는 단서 신설 |

주식회사 등의 외부감사에 관한 법률 개정 및 주식, 사채 등의 전자등록에 관한 법률의 제정에 따른 내용 정비 |

II. 사업의 내용

1. 사업의 개요

당사는 일양바이오팜(주)를 포함한 연결 재무제표 기준으로 재무제표를 공시하였으며 50기에는 (주)칸테크를 포함하였습니다.

국산 14호 신약인 항궤양제 "놀텍", 국산 18호 신약인 백혈병 치료제 "라도티닙"(제품명 슈펙트), 4가 플루 백신 "테라텍트프리필드 시린지주" 등 전문의약품의 매출 성장에 따른 결과로 52기 연결 기준 매출액 2,478억원, 영업이익 142억원, 당기순이익 203억원의 실적을 시현하였으며, 개별기준으로는 매출액 2,351억원, 영업이익 118억원, 당기순이익 198억원을 시현하였습니다.

당사는 중국 소재하는 피투자회사인 양주일양제약유한공사와 통화일양보건품유한공사에 대하여 모든 사실을 종합하여 그간 실질지배력 또는 사실상 지배력이 있는 것으로 보았으나 이견이 제시되어 지배력을 보유하고 있지 않은 것으로 다시 보았습니다. 이에 당사는 양주일양제약유한공사와 통화일양보건품유한공사를 공동기업으로 보아 지분법을 적용하였습니다.

신약 항궤양제 "놀텍"은 위십이장궤양 및 위궤양으로 국내 14번째 신약으로 허가를 받은 후, 역류성식도염 및 H.pylori 제균요법 적응증을 추가하였으며, 멕시코 외 4개국에서 놀텍수출이 진행되고 있고, NSAID 병용 임상 1상 시험을 진행 중입니다.

국산 18호 신약인 백혈병 치료제 "라도티닙"(제품명 슈펙트)은 다국가 임상시험의 양호한 결과를 토대로 2012년 1월에 국산 18호 신약으로 품목허가를 득하고, 임상 완료 후 2015년 10월에 국내 CML 1차 치료제 허가 승인이 완료되어 시판중이며, 현재 다국가 4개국에서 CML 2차 치료제 임상 3상을 진행 중에 있습니다. 중국으로는 2013년 중국 양주일양제약유한공사로 기술수출을 완료하고, 현재 CML 임상 3상 시험을 완료하였으며, 시판허가신청(NDA) 제출 자료를 준비중입니다. 또한 새로운 치료제인 '파킨슨병치료제'로 개발하기 위하여 프랑스에서 임상 2상 IND 승인을 완료하였고, 현재 임상 2상 시험을 진행중입니다.

2011년 4월 준공한 일양약품 음성 백신공장은 현재 인플루엔자바이러스 백신 임상을 종료하고 식약청의 품목허가를 완료하여, 2014년부터 본격적으로 생산 판매를 시작하였습니다. 2016년 09월에는 4가 플루 백신 품목허가를 완료하였으며, 현재 4가 플루 백신 "테라텍트프리필드 시린지주"를 생산 판매하고 있습니다. 또한 당사는 수출을 통한 시장 확대를 목적으로 WHO PQ (WHO 적격업체) 승인을 완료하였으며, 인플루엔자 백신의 해외수출을 진행하고 있습니다. 또한 다양한 백신 개발을 위해 지속적으로 R&D 투자를 하고 있습니다.

2. 주요 제품 및 서비스

1. 주요 제품 및 서비스

| (단위 : 백만원) |

| 사업부문 | 구 분 | 구체적용도 | 주요상표등 | 매출액 (비율) |

|---|---|---|---|---|

| 일양약품 | 전문의약품 | 항 궤양제 외 | 놀텍 외 | 105,925 (42.75%) |

| 일반의약품 | 자양강장제 외 | 원비디 외 | 47,135 (19.02%) |

|

| 수 출 | 원료의약품 외 | 알마게이트 외 | 38,212 (15.42%) |

|

| 기 타 | 건강보조식품 외 | 데일리홍삼정 외 | 43,785 (17.67%) |

|

| 일양바이오팜 | 전문의약품 외 | 소염제 외 | 아세클로페낙 외 | 4,859 (1.96%) |

| 칸테크 | 소프트웨어 외 | 소프트웨어 외 | BizXR ERP 외 | 7,857 (3.17%) |

| 합 계 | 247,773 (100.00%) |

|||

2. 주요 제품 등의 가격변동추이

| (단위 : 원) |

| 품 목 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|

| 하 이 트 린(1mg) | 188 | 188 | 188 |

| 놀 텍(10mg) | 1,131 | 1,131 | 1,131 |

| 슈 펙 트(100mg) | 10,321 | 10,321 | 10,321 |

| 디 세 텔 (1T) | 74 | 74 | 97 |

| 원 비 디 | 506 | 451 | 451 |

(1) 산출기준 : 전문의약품은 보험약가임.

(2) 주요 가격변동원인 : 정부의 약가 정책에 따른 통제를 받음.

3. 원재료 및 생산설비

1. 주요 원재료 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 매입액 (비율) |

비 고 |

|---|---|---|---|---|---|

| 의 약 품 제 조 |

원재료 | 1 0 0 M 병 염산테라조신 유정란 기 타 |

원비D 외 하이트린 백신 원부자재 |

1,086 (1.01%) 9,343 (8.71%) 5,826 (5.43%) 91,027 (84.85%) |

(주)테크팩솔루션 애보트 지프코리아 외 유하정판外 |

| 계 | 107,282 |

2. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 품 목 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|

| 1 0 0 ML 병 | 66 | 61 | 61 |

| 인 삼 (근) | 41,500 | 42,500 | 54,500 |

| 염산테라조신(g) | 48,081 | 44,978 | 41,279 |

| 유정란(개) | 590 | 580 | 580 |

| 브롬화피나베리움(g) | 946 | 939 | 936 |

(1) 산출기준 : 이동평균법

(2) 주요 가격변동원인 : 환율변동에 따른 원료의 수입가격 변동임

3. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (단위 : 백만원) |

| 사업 부문 |

품 목 | 사업소 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|---|---|

| 의약품 제조 |

놀 텍 외 | 일양약품 | 165,629 | 165,629 | 165,629 |

| 소 계 | 165,629 | 165,629 | 165,629 | ||

| 알드린 외 | 양주일양 | 73,572 | 73,572 | 73,572 | |

| 소 계 | 73,572 | 73,572 | 73,572 | ||

| 원비디 외 | 통화일양 | 20,484 | 20,484 | 20,484 | |

| 소 계 | 20,484 | 20,484 | 20,484 | ||

| 아세클로페낙 외 | 일양바이오팜 | 14,000 | 14,000 | 14,000 | |

| 소 계 | 14,000 | 14,000 | 14,000 | ||

| 합 계 | 273,685 | 273,685 | 273,685 | ||

- 칸테크(주)의 주된 사업인 소프트웨어 사업은 인적자원을 활용한 서비스 사업이 이므로 고정된 생산설비에서 반복적인 생산 활동을 통해서 물리적인 제품을 만들어 내는 생산설비가 없어 별도의 생산 능력, 생산실적 및 가동률을 산정하지 않았습니다.

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준

* 용인공장

- 1일 생산가능 설비능력 : 1,470 BPM(드링크류 분당 생산능력)

- 연간 평균 조업일수 : 228일

- 1일 작업시간 : 8시간

* 음성공장

- 1년 생산가능 설비능력 : 4,000만 도스

(현재 일양 4가 백신 기준 약 1,000만 도스)

* 양주일양

- 연간 평균 조업일수 : 228일 (일평균 양주일양 생산금액 적용)

- 1일 작업시간 : 8시간

* 통화일양

- 1일 생산가능 설비능력 : 500 BPM(드링크류 분당 생산능력)

- 연간 평균 조업일수 : 228일

- 1일 작업시간 : 8시간

* 일양바이오팜

- 1일 생산가능 설비능력 : 36만정(캡슐)

- 연간 평균 조업일수 : 228일

- 1일 작업시간 : 8시간

② 산출방법

- 용인공장 : 1일 8시간 * 228일 = 1,824시간

- 음성공장: 1가 백신 기준시 최대 4,000만 도스 생산 가능,

독감백신 현재 투입원가 기준 적용

- 양주일양 : 1일 8시간 * 228일 = 1,824시간

- 통화일양 : 1일 8시간 * 228일 = 1,824시간

- 일양바이오팜 : 1일 8시간 * 228일 = 1,824시간

(나) 평균가동시간

- 용인공장 : 1일 7.5시간 * 228일 = 1,710시간

- 음성공장: 1일 3.5시간 * 228일 = 798시간

- 양주일양 : 1일 7.7시간 * 228일 = 1,755시간

- 통화일양 : 1일 7.7시간 * 228일 = 1,755시간

- 일양바이오팜 : 1일 7.5시간 * 228일 = 1,710시간

4. 생산실적 및 가동률

(1) 생산실적

| (단위 : 백만원) |

| 사업 부문 |

품 목 | 사업소 | 제52기 | 제51기 | 제50기 |

|---|---|---|---|---|---|

| 의약품 제조 |

놀 텍 외 | 일양약품 | 102,719 | 94,328 | 100,761 |

| 소 계 | 102,719 | 94,328 | 100,761 | ||

| 알드린 외 | 양주일양 | 28,248 | 24,193 | 23,652 | |

| 소 계 | 28,248 | 24,193 | 23,652 | ||

| 원비디 외 | 통화일양 | 13,157 | 15,187 | 13,415 | |

| 소 계 | 13,157 | 15,187 | 13,415 | ||

| 아세클로페낙 외 | 일양바이오팜 | 7,193 | 5,776 | 6,555 | |

| 7,193 | 5,776 | 6,555 | |||

| 합 계 | 151,317 | 139,484 | 144,383 | ||

(2) 당해의 가동률

| (단위 : 시간) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

|---|---|---|---|

| 용인공장 | 1,824 | 1,710 | 94% |

| 음성공장 | 1,824 | 798 | 43% |

| 양주일양 | 1,824 | 1,755 | 96% |

| 통화일양 | 1,824 | 1,755 | 96% |

| 일양바이오팜 | 1,824 | 1,710 | 94% |

| 합 계 | 9,120 | 7,728 | 85% |

5. 생산설비의 현황 등

(1) 생산설비의 현황(연결 기준)

| (단위: 천원) |

| 구분 | 토지 | 건물 | 구축물 | 기계장치 | 차량운반구 | 비품 | 기타유형 자산 |

건설중인 자산 |

합계 |

|---|---|---|---|---|---|---|---|---|---|

| 기초금액 | 116,954,646 | 45,859,248 | 136,127 | 9,102,377 | 8,977 | 369,073 | 398,179 | 1,953,102 | 174,781,729 |

| 환율변동 | - | - | - | - | - | - | - | - | - |

| 취득금액 | - | - | - | 3,290,400 | 16,440 | 24,741 | 457,169 | 1,008,521 | 4,797,271 |

| 처분금액 | - | - | - | (140,469) | - | - | (222,081) | - | (362,550) |

| 대체 | 67,603 | - | - | - | - | 442,230 | - | (509,833) | - |

| 기타증감액(주1) |

3,285,735 | 5,672 | - | - | - | - | - | (67,545) | 3,223,862 |

| 감가상각비 | - | (1,518,217) | (8,749) | (3,545,387) | (4,913) | (195,987) | (21,349) | - | (5,294,602) |

| 기말잔액 | 120,307,984 | 44,346,703 | 127,378 | 8,706,921 | 20,504 | 640,057 | 611,918 | 2,384,245 | 177,145,710 |

6. 진행중인 투자

| (단위 : 백만원) |

| 사업 부문 |

구 분 | 투자 기간 |

투자대상 자산 | 투자효과 | 총 투자액 |

기투자액 (당기분) |

향후 투자액 |

비 고 |

|---|---|---|---|---|---|---|---|---|

| 의약품 | 설비대체 외 | 기계장치 외 | 품질향상 및 내용연수 연장 |

5,100 | 4,597 | 503 | ||

| 의약품 | 토지매입 외 | 건설중인 자산 | 첨단도시산업단지 건설 준비 중 | 3,594 | 468 | 3,126 | ||

| 합 계 | 8,694 | 5,065 | 3,629 | |||||

4. 매출 및 수주상황

1. 매출실적

| (단위 : 백만원) |

| 사업부문 | 사업소 | 구 분 | 제52기 | 제51기 | 제50기 | |

|---|---|---|---|---|---|---|

| 의약품 제 조 |

일양약품 | 전문의약품 | 내수 | 105,925 | 116,333 | 102,833 |

| 일반의약품 | 내수 | 47,135 | 50,727 | 46,835 | ||

| 수 출 | 수출 | 38,212 | 34,841 | 33,783 | ||

| 기 타 | 내수 | 43,785 | 28,365 | 31,060 | ||

| 양주일양 | 전문의약품 외 | 내수 | - | - | 88,567 | |

| 통화일양 | 일반의약품 외 | 내수 | - | - | 30,409 | |

| 일양바이오팜 | 전문의약품 외 | 내수 | 4,859 | 4,548 | 4,924 | |

| S/W 공급 | 칸테크 | 소프트웨어 공급 외 | 내수 | 7,857 | 7,698 | 4,918 |

| 합 계 | 247,773 | 242,511 | 343,329 | |||

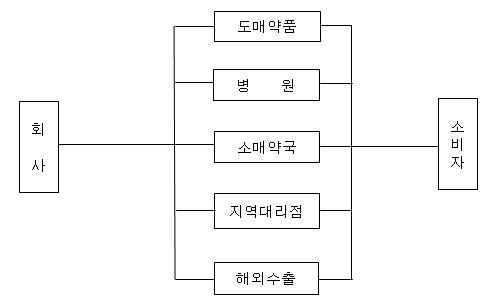

2. 판매경로 및 판매방법 등

(1) 판매경로

|

|

판매경로 |

(2) 판매방법 및 조건

1)현금(카드포함) 및 외상 판매

2)대금회수조건 : 회전기일 30-90일 어음, B2B구매자금

3)부대비용의 부담방법 : 거래실적에 따라 당사가 부담

(3) 판매전략

1) TV, 라디오 등 전파매체 및 옥외광고, 신문, 전단지 광고 등을 하고 있음

2) 약국, 병원 중심의 디테일 강화

3) 학술대회, 광고 및 세미나, 시음회 개최를 통한 제품의 우수성 홍보

4) 타사 제품과의 차별화 정책

3. 수주상황

| (단위 : 원) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 시 장 생 산 | ||||||||

5. 위험관리 및 파생거래

(1) 위험관리의 개요

당사는 금융상품을 운용함에 따라 다음과 같은 위험에 노출되어 있습니다.

① 신용위험

② 유동성위험

③ 환위험

④ 이자율위험

(2) 위험관리 개념체계

당사는 금융상품과 관련하여 신용위험, 유동성위험, 환위험, 이자율위험 등과 같은 다양한 금융위험에 노출되어 있습니다. 당사의 위험관리는 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 당사가 허용가능한 수준으로 감소, 제거 및회피하는 것을 그 목적으로 하고 있습니다. 당사는 전사적인 수준의 위험관리 정책 및 절차를 마련하여 운영하고 있으며, 당사의 재무부문에서 위험관리를 담당하고 있습니다. 또한, 내부감사인은 위험관리 정책 및 절차의 준수 여부와 위험노출 한도를 지속적으로 검토하고 있습니다. 당사의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

(3) 금융위험관리

① 신용위험관리

당사는 금융상품의 당사자 중 일방이 의무를 이행하지 않아 상대방에게 재무손실을 입힐 신용위험에 노출되어 있습니다. 당사의 경영진은 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 또한, 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다.

금융자산의 장부금액은 신용위험에 대한 최대노출정도를 표시하고 있습니다. 당기 및 전기말 현재 당사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 현금및현금성자산 | 7,173,595 | 9,288,098 |

| 유동성매출채권 및 기타채권 | 56,727,669 | 59,686,074 |

| 유동성유가증권금융자산 | - | 231,775 |

| 기타유동금융자산 | 5,418,929 | 34,110,898 |

| 비유동성기타금융자산 | 2,300,595 | 2,278,078 |

| 비유동성유가증권금융자산 | 654,350 | 929,966 |

| 합 계 | 72,275,138 | 106,524,889 |

한편, 당사는 하나은행등의 금융기관에 현금및현금성자산 및 기타금융자산을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

② 유동성위험관리

당사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는 데 어려움을 겪게 될 유동성위험에 노출되어 있습니다. 당사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다.

당기 및 전기말 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

<당기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 37,629,735 | 37,629,735 | - | - | - |

| 장기차입금 | 2,000,000 | 2,000,000 | - | - | - |

| 단기차입금 | 82,612,160 | 82,612,160 | - | - | - |

| 미지급금 | 22,708,396 | 22,708,396 | - | - | - |

| 미지급비용 | 310,580 | 310,580 | - | - | - |

| 기타부채 | 6,825,856 | 5,785,368 | 1,040,488 | - | - |

| 합계 | 152,086,727 | 151,046,239 | 1,040,488 | - | - |

<전기>

| (단위: 천원) |

| 구분 | 장부금액 | 잔존계약만기 | |||

|---|---|---|---|---|---|

| 1년 미만 | 2년 이하 | 3년 이하 | 3년 초과 | ||

| 매입채무 | 26,856,218 | 26,856,218 | - | - | - |

| 장기차입금 | 5,000,000 | - | 2,000,000 | 3,000,000 | - |

| 단기차입금 | 96,057,566 | 96,057,566 | - | - | - |

| 미지급금 | 20,044,430 | 20,044,430 | - | - | - |

| 미지급비용 | 314,192 | 314,192 | - | - | - |

| 기타부채 | 41,555,910 | 41,534,410 | 21,500 | - | - |

| 합계 | 189,828,316 | 184,806,816 | 2,021,500 | 3,000,000 | - |

상기 비파생금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었으며, 이자의 현금흐름을 포함하고 있습니다.

③ 환위험

당사는 제품 수출 및 원재료 수입 거래와 관련하여 USD 등의 환율변동위험에 노출되어 있습니다. 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다.

| (단위: 천원, USD, EUR) |

| 구분 | 통화 | 외화금액 | 원화금액 | ||

|---|---|---|---|---|---|

| 당기 | 전기 | 당기 | 전기 | ||

| 현금 및 현금성자산 |

USD | 1,620,327.31 | 1,365,318.80 | 2,053,441 | 1,618,585 |

| EUR | 82,950.00 | 125,265.13 | 112,082 | 168,148 | |

| 단기 금융상품 |

USD | 1,756,738.27 | 14,400,642.87 | 2,227,929 | 17,077,710 |

| EUR | - | - | - | - | |

| 매출채권 | USD | 3,520,768.84 | 5,482,362.34 | 4,461,870 | 6,499,341 |

| EUR | 122,000.00 | 205,000.00 | 164,846 | 275,180 | |

| 자산계 | USD | 6,897,834.42 | 6,847,681.14 | 8,743,240 | 25,195,636 |

| EUR | 204,950.00 | 330,265.13 | 276,928 | 443,328 | |

| 매입채무 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

| 부채계 | USD | 862,800.00 | - | 1,093,426 | - |

| EUR | 196,779.00 | - | 265,888 | - | |

환율의 변동은 외화환산손익을 통해 연결회사의 당기손익에 영향을 미칩니다. 당기 및 전기말 각 통화별 원화환율 10% 변동시 당기손익에 미치는 영향은 아래와 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 764,981 | (764,981) | 2,519,564 | (2,519,564) |

| EUR | 1,104 | (1,104) | 44,333 | (44,333) |

| 계 | 766,085 | (766,085) | 2,563,897 | (2,563,897) |

당기 및 전기말 현재 적용환율의 내용은 다음과 같습니다.

| (단위: 원) |

| 외 화 종 류 | 적 용 환 율 | |

|---|---|---|

| 당기 | 전기 | |

| USD | 1,267.30 | 1,185.50 |

| EUR | 1,351.20 | 1,342.34 |

④ 이자율위험관리

당사는 차입금과 관련하여 이자율변동위험에 노출되어 있습니다. 내부적으로 이자율 1% 변동을 기준으로 이자율위험을 측정하고 있으며, 상기의 변동비율은 합리적으로 발생가능한 이자율변동위험에 대한 경영진의 평가를 반영하고 있습니다.

당기 및 전기말 현재 연결회사의 차입금 현황은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 단기차입금 | 82,612,160 | 96,057,566 |

| 장기차입금 | 2,000,000 | 5,000,000 |

| 합 계 | 84,612,160 | 101,057,566 |

차입금과 관련되어 이자율 1% 변동 가정시 손익에 대한 민감도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 1% 상승시 | 1% 하락시 | 1% 상승시 | 1% 하락시 | |

| 순이익 증가(감소) | (846,122) | 846,122 | (1,010,575) | 1,010,575 |

(4) 자본위험관리

당사의 자본관리는 계속기업으로서의 존속능력을 유지하는 한편, 자본조달비용을 최소화하여 주주이익을 극대화하는 것을 그 목적으로 하고 있습니다. 당사의 경영진은 자본구조를 주기적으로 검토하고 있으며, 장ㆍ단기 자금차입 및 유상증자 등을 통하여 최적의 자본구조를 유지하고 있습니다. 당사의 전반적인 자본위험 관리정책은 전기와 동일합니다. 한편, 당기 및 전기말 현재 자본으로 관리하고 있는 항목의 내역은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 |

|---|---|---|

| 장단기차입금 | 84,612,160 | 101,057,566 |

| 현금및현금성자산 | (59,597,053) | (47,731,882) |

| 순부채 | 25,015,107 | 53,325,684 |

| 자기자본 | 291,854,094 | 271,758,077 |

6. 주요계약 및 연구개발활동

제52기 보고서 작성 기준일 현재 당사가 체결 중인 라이센스아웃(License-out) 계약의 현황은 다음과 같습니다.

가. <라이센스아웃 계약 총괄표>

|

품 목 |

계약상대방 |

대상지역 |

계약체결일 |

계약종료일 |

총계약금액 |

수취금액 |

|

놀텍 |

라이프파마 (LIFEPHARMA) |

UAE, 바레인, 쿠웨이트, 사우디, 오만, 카타르, 이라크, 요르단, 레바논, 예맨, 리비아, 모로코, 아프가니스탄 |

2013.09.13 |

2023.09.12 |

$ 750,000 |

$ 300,000 |

|

놀텍 |

압디 이브라힘 (ABDI IBRAHIM) |

튀르기예, 카자흐스탄, 알제리, 조지아, 아제르바이잔, 우크라이나 |

2014.02.20 |

제품의 첫 상용화 판매일부터 10년 |

$ 500,000 |

$ 100,000 |

| 슈펙트 | 튀르기예, 카자흐스탄, 알제리, 조지아, 아제르바이잔, 우크라이나, 이라크 | 2014.03.24 | 제품의 첫 상용화 판매일부터10년 | $ 2,000,000 | - | |

| 슈펙트 | 양주일양유한공사 | 중국 | 2013.10.10 | 사업지역 내 판매하는 동안 유효 | $ 3,000,000 | $ 1,000,000 |

| 슈펙트 |

바이오파스 (BIOPAS) |

콜롬비아, 멕시코, 에콰도르, 베네수엘라, 페루, 칠레, 파나마, 코스타리카, 도미니카 공화국 | 2016.06.27 | 제품의 첫 상용화 판매일부터10년 | $ 22,000,000 | $100,000 |

|

놀텍 |

치노인 (CHINOIN) |

멕시코, 과테말라, 엘 살바도르, 코스타리카, 파나마, 온두라스, 니카라과, 도미니카 공화국, 파라과이, 볼리비아, 콜롬비아 |

2015.07.14 |

제품의 첫 상용화 판매일부터 10년 |

$ 17,300,000 |

$ 800,000 |

| 놀텍 |

알팜 (R-PHARM) |

러시아, 아르메니아, 벨라루스 | 2016.09.02 | 2027.12.28 | $ 191,650,000 | $ 350,000 |

| 슈펙트 | 러시아 | 2014.12.08 | 핵심국가에서 일양의API 특허가 만료될때 까지 |

$13,000,000 | $ 1,000,000 | |

|

놀텍 |

세디메드 (CEDIMED) |

에콰도르 |

2017.06.15 |

제품의 첫 상용화 판매일부터 10년 |

- |

- |

|

놀텍 |

건강찬 (KKC) |

캄보디아, 베트남, 몽골 |

2017.06.27 |

제품의 첫 상용화 판매일부터 10년 |

- |

- |

| 놀텍 |

산베 (Sanbe) |

인도네시아 | 2019.07.15 | 지역 내API 특허 만료 후 10년 | - | - |

| 슈펙트 |

(1)품 목: 놀텍

| ①계약상대방 | 라이프파마 (LIFEPHARMA, UAE) |

| ②계약내용 | 라이프파마는 놀텍에 대한 독점적 권리를 갖고 제품의 개발, 등록, 마케팅, 판매, 유통 등을 진행 |

| ③대상지역 | UAE, 바레인, 쿠웨이트, 사우디, 오만, 카타르, 이라크, 요르단, 레바논, 예맨, 리비아, 모로코, 아프가니스탄 |

| ④계약기간 |

계약체결일: 2013.09.13 계약종료일: 2023.09.12 |

| ⑤총계약금액 | $ 750,000 |

| ⑥수취금액 |

계약금(Upfront Payment): $ 200,000 마일스톤(Milestone): $ 550,000 |

| ⑦계약조건 | 마일스톤(Milestone): $ 550,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | PPI 제제인 놀텍을 완제로 공급 받아 제품의 개발, 등록, 마케팅, 판매, 유통 |

(2)품 목: 놀텍

| ①계약상대방 | 압디 이브라힘 (ABDI IBRAHIM, 튀르기예) |

| ②계약내용 | 압디 이브라힘은 놀텍에 대한 독점적 권리를 갖고 API 등록, 개발, 제조, 상업화, 유통, 판매 등을 진행 |

| ③대상지역 | 튀르기예, 카자흐스탄, 알제리, 조지아, 아제르바이잔, 우크라이나 |

| ④계약기간 |

계약체결일: 2014.02.20 계약종료일: 제품의 첫 상용화 판매일로부터 10년 |

| ⑤총계약금액 | $ 500,000 |

| ⑥수취금액 | 마일스톤(Milestone): $ 100,000 |

| ⑦계약조건 | 마일스톤(Milestone): $ 500,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | PPI 제제인 놀텍의 주성분인 일라프라졸을 공급 받아 등록, 개발, 제조, 상업화, 유통, 판매 |

(3)품 목: 슈펙트

| ①계약상대방 | 압디 이브라힘 (ABDI IBRAHIM, 튀르기예) |

| ②계약내용 | 압디 이브라힘은 슈펙트에 대한 독점적 권리를 갖고 제품의 수입, 등록, 홍보, 유통, 판매 등을 진행 |

| ③대상지역 | 튀르기예, 카자흐스탄, 알제리, 조지아, 아제르바이잔, 우크라이나, 이라크 |

| ④계약기간 |

계약체결일: 2014.03.24 계약종료일: 제품의 첫 상용화 판매일로부터 10년 |

| ⑤총계약금액 | $ 2,000,000 |

| ⑥수취금액 | - |

| ⑦계약조건 | 마일스톤(Milestone): $ 2,000,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | TKI 제제인 슈펙트를 완제로 공급 받아 수입, 등록, 홍보, 유통, 판매 |

(4)품 목: 놀텍

| ①계약상대방 | 치노인 (CHINOIN, 멕시코) |

| ②계약내용 | 치노인은 놀텍에 대한 독점적 권리를 갖고 제품의 개발, 등록, 마케팅, 판매, 유통 등을 진행 |

| ③대상지역 | 멕시코, 과테말라, 엘 살바도르, 코스타리카, 파나마, 온두라스, 니카라과, 도미니카 공화국, 파라과이, 볼리비아, 콜롬비아 |

| ④계약기간 |

계약체결일: 2015.07.14 [부록서 추가일: 2018.08.20] 계약종료일: 제품의 첫 상용화 판매일로부터 10년 |

| ⑤총계약금액 | $ 17,300,000 |

| ⑥수취금액 | 계약금(Upfront Payment): $ 250,000 마일스톤(Milestone): $550,000 |

| ⑦계약조건 | 마일스톤(Milestone): $ 17,050,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | PPI 제제인 놀텍을 완제로 공급 받아 개발, 등록, 마케팅, 판매, 유통 |

(5)품 목: 놀텍

| ①계약상대방 | 알팜 (R-PHARM, 러시아) |

| ②계약내용 | 알팜은 놀텍에 대한 독점적 권리를 갖고 제조, 등록, 홍보, 포장, 저장, 유통 및 판매 등을 진행 |

| ③대상지역 | 러시아, 아르메니아, 벨라루스 |

| ④계약기간 |

계약체결일: 2016.09.02 계약종료일: 2027.12.28 |

| ⑤총계약금액 | $ 191,650,000 |

| ⑥수취금액 | 계약금(Upfront Payment): $ 350,000 |

| ⑦계약조건 | 마일스톤(Milestone): $ 191,300,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | PPI 제제인 놀텍을 완제 및 API로 공급 받아 제조, 등록, 홍보, 포장, 저장, 유통 및 판매 |

(6)품 목: 슈펙트

| ①계약상대방 | 알팜 (R-PHARM, 러시아) |

| ②계약내용 | 알팜은 슈펙트에 대한 독점적 권리를 갖고 제품의 제조, 등록, 홍보, 포장, 보관, 유통, 판매 등을 진행 |

| ③대상지역 | 러시아 |

| ④계약기간 |

계약체결일: 2014.12.08 계약종료일: 핵심국가에서 일양의 API 특허가 만료될 때 까지 |

| ⑤총계약금액 | $ 13,000,000 |

| ⑥수취금액 | 계약금(Upfront Payment): $ 1,000,000 |

| ⑦계약조건 | 마일스톤(Milestone): $ 12,000,000 |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | TKI 제제인 슈펙트의 API인 라도티닙을 공급받아 제조, 등록, 홍보, 포장, 보관, 유통, 판매 |

(7)품 목: 놀텍

| ①계약상대방 | 세디메드 (CEDIMED, 에콰도르) |

| ②계약내용 | 세디메드는 놀텍에 대한 독점적 권리를 갖고 제품의 제조, 등록, 홍보, 포장, 보관, 유통, 판매 등을 진행 |

| ③대상지역 | 에콰도르 |

| ④계약기간 |

계약체결일: 2017.06.15 계약종료일: 제품의 첫 상용화 판매일부터 10년 |

| ⑤총계약금액 |

- |

| ⑥수취금액 | - |

| ⑦계약조건 |

- |

| ⑧회계처리방법 | 매출 발생시 수익인식 |

| ⑨대상기술 | PPI 제제인 놀텍을 완제로 공급 받아 제조, 등록, 홍보, 포장, 보관, 유통, 판매 |

(8)품 목: 놀텍

| ①계약상대방 |