|

|

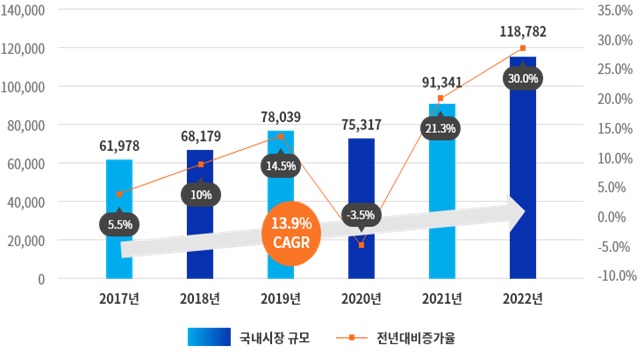

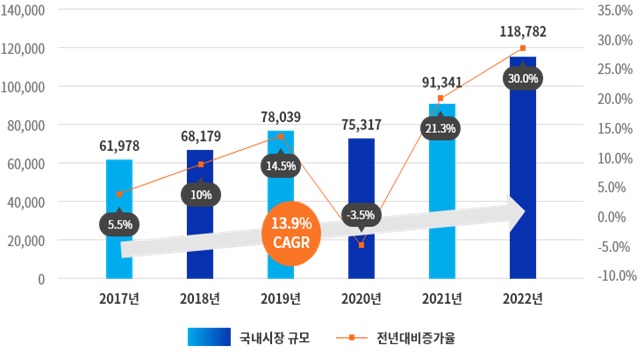

우리나라 의료기기 산업의 동향 |

정 정 신 고 (보고)

| 2025년 03월 27일 |

| 1. 정정대상 공시서류 : | 소액공모공시서류 |

| 2. 정정대상 공시서류의 최초제출일 : | 2025년 03월 20일 |

| 3. 정정사항 |

| 항 목 | 정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|

| 공통사항 | 투자자와 협의에 의한 조건 일부 변경 |

납입일 : 2025년 3월 31일 신주의 상장 예정일 : 2025년 4월 16일 이사회 결의일 : 2025년 3월 21일 |

납입일 : 2025년 9월 19일 신주의 상장 예정일 : 2025년 10월 20일 이사회 결의일 : 2025년 3월 27일 |

소액공모공시서류

| ( 지 분 증 권 ) | |

| 금융위원회 귀중 | 2025년 03월 27일 |

| 회 사 명 : |

주식회사 셀루메드 |

| 대 표 이 사 : |

유인수 |

| 본 점 소 재 지 : |

서울시 금천구 디지털로 130, 402호(가산동, 남성프라자) |

| (전 화) 02-2104-0475 | |

| (홈페이지) http://www.cellumed.co.kr | |

| 작 성 책 임 자 : | (직 책) 경영기획본부장 (성 명) 박 찬 웅 |

| (전 화) 02-2104-0475 | |

| 모집 또는 매출 증권의 종류 및 수 : |

주식회사 셀루메드 기명식 보통주 905,797 주 |

| 모집 또는 매출총액 : |

999,999,888원 |

| 청약권유인쇄물 열람장소 | |

| 가. 소액공모공시서류 | |

| 전자문서 : 금융위(금감원) 홈페이지 → http://dart.fss.or.kr | |

| 나. 청약권유인쇄물 | |

| 전자문서 : 금융위(금감원) 홈페이지 → http://dart.fss.or.kr | |

| 서면문서 : 서울시 금천구 디지털로 130, 402호 (가산동, 남성프라자) |

|

청약권유인쇄물

| 2025년 03월 27일 | |

| ( 발 행 회 사 명 ) 주식회사 셀루메드 |

|

| ( 증권의 종목과 발행증권수 ) 주식회사 셀루메드 기명식 보통주 905,797 주 |

|

| ( 모 집 또는 매 출 총 액 ) 금 999,999,888원 |

|

| 1. 모집 또는 매출가액 : |

1,104원 (액면가 500원) |

| 2. 청약기간 : |

2025년 3월 25일 |

| 3. 납입기일 : |

2025년 9월 19일 |

| ( 대 표 주 관 회 사 명 ) 해당사항 없음 본 증권은 공모금액이 10억원 미만으로서 증권신고서를 제출하지 않고 "자본시장과 금융투자업에 관한 법률" 제130조(신고서를 제출하지 아니하는 모집·매출)에 의해 투자자 보호를 위한 소액공모공시서류를 제출합니다. 이에 따라 발행회사는 증권의 모집·매출 을 개시한 때에는 소액공모공시서류를 금융감독원에 전자문서로 제출하여 전자공시시 스템에 공시함으로써 청약권유문서 공고에 갈음합니다 |

|

모집 또는 매출에 관한 사항의 요약

| (단위 : 원, 주) |

| 증권의 종류 |

증권수량 | 액면가액 | 모집(매출) 가액 |

모집(매출) 총액 |

모집(매출) 방법 |

|---|---|---|---|---|---|

| 보통주 | 905,797 | 500 | 999,999,888 | 999,999,888 | 제3자배정 |

| 인수(주선) 여부 | 지분증권 등 상장을 위한 공모여부 | ||

|---|---|---|---|

| 직접공모 | 예 | 코스닥시장 | 신규상장 |

| 인수(주선)인 | 증권의 종류 |

인수수량 | 인수금액 | 인수대가 | 인수방법 | |

|---|---|---|---|---|---|---|

| - | - | 기타 | - | - | - | - |

| 청약기일 | 납입기일 | 청약공고일 | 배정공고일 | 배정기준일 |

|---|---|---|---|---|

| 2025년 03월 25일 | 2025년 09월 19일 | 2025년 03월 21일 | 2025년 09월 19일 | - |

| 청약이 금지되는 공매도 거래 기간 | |

|---|---|

| 시작일 | 종료일 |

| - | - |

| 자금의 사용목적 | |

|---|---|

| 구 분 | 금 액 |

| 운영자금 | 999,999,888 |

| - | - |

| 발행제비용 | - |

| 신주인수권에 관한 사항 | ||

|---|---|---|

| 행사대상증권 | 행사가격 | 행사기간 |

| - | - | - |

| 매출인에 관한 사항 | ||||

|---|---|---|---|---|

| 보유자 | 회사와의 관계 |

매출전 보유증권수 |

매출증권수 | 매출후 보유증권수 |

| - | - | - | - | - |

| 【기 타】 | 1) 당사의 금번 유상증자는 10억원 미만의 소액공모(제3자배정 방식)이므로 금융위원회에 별도의 증권신고서를 제출하지 않습니다. 따라서 투자자여러분들께서는 본 소액공모공시서류(지분증권)의 기재사항 중 투자위험요소 등을 상세히 읽어보시고 청약 및 납입하시기 바랍니다. 2) 상기 주당 모집가액은 확정발행가액이며, "증권의 발행 및 공시 등에 관한 규정" 제5-18조(유상증자의 발행가액 결정) ①항에 의거하여, 청약일전 과거 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하고 할인율10%를 적용하여, 산출한 가액입니다.(단, 원단위 미만은 원단위로 절상하며, 할인율 적용에 따른 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 한다.) 3) 상기 일정은 관계기관과의 협의에 따라 변경될 수 있습니다. 4) 기타 신주 발행에 대한 부수적인 사항은 대표이사에게 위임합니다. 5) 자세한 모집 또는 매출에 관한 일반사항은 "제1부 모집 또는 매출에 관한 사항"을 참고하시기 바랍니다. |

제1부 모집 또는 매출에 관한 사항

I. 모집 또는 매출에 관한 일반사항

1. 공모개요

1) 당사의 금번 유상증자는 10억원 미만의 소액공모(제3자 배정방식)이므로 금융위원회에 별도의 증권신고서를 제출하지 않습니다. 그러므로 투자자 여러분들께서는 본 소액공모공시서류(지분증권)에 기재되어 있는 사업의 위험, 회사의 위험, 기타위험요소 등을 상세히 읽어 보시고 청약 및 납입 하시기 바랍니다.

당사는 2025년 3월 27일 이사회결의로 기명식 보통주 905,797주를 소액공모(제3자배정)방식으로 발행하기로 하였으며, 공모의 개요는 아래와 같습니다.

가. 모집주식의 내용

(단위: 원, 주)

| 증권의 종류 | 증권수량 | 액면가액 | 모집(매출)가액 | 모집(매출)총액 | 모집(매출)방법 |

|---|---|---|---|---|---|

| 기명식 보통주 | 905,797 | 500 | 1,104 | 999,999,888 | 제3자 배정 |

- 상기 신주의 발행가액은 "증권의 발행 및 공시 등에 관한 규정" 제5-18조(유상증자의 발행가액 결정)에 의거하여 청약일 전 과거 3거래일로부터제5거래일까지 가중산술평균주가를 기준주가로 하여 산출한 가액입니다.(단, 호가단위미만은 절상하며, 발행가액이 액면가액 이하일 경우에는 액면가액을 발행가액으로 함)

나. 공모 주요일정

| 주요내용 | 일 자 |

|---|---|

| 이사회 결의일 | 2025년 03월 27일 |

| 청 약 일 | 2025년 03월 25일 |

| 주금납입일 | 2025년 09월 19일 |

| 주권 상장 예정일 | 2025년 10월 20일 |

주1) 상기 일정은 관계기관과의 협의에 따라 변경될 수 있습니다.

주2) 상기 유상증자가 정상적으로 이루어질 경우 상기 주식은 당사의 기명식 보통주로서 한국거래소 코스닥시장에 상장되어 거래될 예정입니다.

2. 공모방법

가. 공모방식

| (단위 : 주, 원) |

| 모집대상 | 주식수 | 금액 | 비고 |

|---|---|---|---|

| 제3자배정 | 905,797 | 999,999,888 | - |

| 합계 | 905,797 | 999,999,888 | - |

나. 제3자배정 방식 유상증자의 근거 규정

| [정관] |

|---|

|

제10조(신주인수권) ① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 갖는다. ② 제1항의 규정에도 불구하고 다음 각 호의 경우에는 이사회결의로 주주 이외의 자에게 신주를 배정할 수 있다 1. 자본시장과 금융투자업에 관한 법률 제165조의6의 규정에 의하여 이사회의 결의로 일반공모증자 방식으로 신주를 발행하는 경우 2. 상법 제542조의3의 규정에 의한 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 20 범위 내에서 우리사주조합원에게 주식을 우선배정하는 경우 4. 상법 제418조 제2항의 규정에 따라 회사가 경영상 및 사업상 기술 도입, 연구 개발, 생산, 판매, 자본 제휴, 재무구조 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 그 상대방에게 신주를 발행하는 경우 5. 자본시장과 금융투자업에 관한 법률 등 관계규정에 의하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 6. 자본시장과 금융투자업에 관한 법률 등 관계규정에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 7. 회사가 경영상 필요로 외국의 합자법인에게 신주를 발행하는 경우 8. 회사가 경영상 필요로 국내외 기관 또는 금융기관 등에게 신주를 발행하는 경우 ③ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다. ④ 제2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. |

다. 제3자 배정자에 관한 사항

| 대상자 | 회사 또는 최대주주와의 관계 |

선정경위 | 증자결정 전후 6월 이내 거래내역 및 계획 |

배정주식수(주) | 배정총액(원) |

|---|---|---|---|---|---|

| 주식회사 인더머니 | - | 회사 경영상 목적달성 및 필요자금의 신속한 조달을 위하여 선정 | - | 905,797 | 999,999,888 |

| 합 계 | 905,797 | 999,999,888 | |||

3. 공모가격 결정방법

가. 공모가격 결정방법

"증권의 발행 및 공시 등에 관한 규정" 제5-18조(유상증자의 발행가액 결정)에 의거하여, 청약일전 제3거래일부터 제5거래일까지의 가중산술평균주가를 기준주가로 하여, 10% 할인된 금액을 확정발행가액으로 하였습니다. (단, 원단위 미만 절상)

나. 공모가격 산정

| (단위 : 주, 원) |

| 일 자 | 거래량 | 거래대금 | 비고 |

|---|---|---|---|

| 2025년 03월 18일 | 2,499,642 | 3,103,321,329 | 청약일전 제5거래일 |

| 2025년 03월 19일 | 1,698,104 | 2,058,934,326 | 청약일전 제4거래일 |

| 2025년 03월 20일 | 847,424 | 1,020,976,997 | 청약일전 제3거래일 |

| 합 계 | 5,045,170 | 6,183,232,652 | - |

| 기준주가(가중산술평균주가) | 1,225.57 | ||

| 할인율 또는 할증률 (%) | 10 | ||

| 발행가액 | 1,104 | ||

4. 모집 또는 매출절차 등에 관한 사항

가. 모집 또는 매출조건

| (단위 : 주, 원) |

| 항 목 | 내 용 | ||

|---|---|---|---|

| 모집 또는 매출주식수의 수 | 905,797 | ||

| 주당 모집가액 또는 매출가액 | 1,104 | ||

| 모집총액 또는 매출총액 | 999,999,888 | ||

| 청약기일 | 모집 또는 매출 | 개시일 | 2025년 03월 25일 |

| 종료일 | 2025년 03월 25일 | ||

| 청약증거금 | 일반모집 또는 매출 | 주당 모집가액의 100% | |

| 납입기일 | 2025년 09월 19일 | ||

| 배당기산일(결산일) | 2025년 01월 01일 | ||

나. 모집 또는 매출의 절차

1) 공고의 일자 및 방법

| 구 분 | 일 자 | 공고방법 |

|---|---|---|

| 청 약 공 고 | 2025년 03월 21일 | 금융감독원 전자공시시스템(dart.fss.or.kr) |

| 배 정 공 고 | 2025년 09월 19일 | 청약결과 배정공고는 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 소액공모실적보고서를 게시함으로서 개별통지에 갈음한다. |

2) 청약방법

| 청약대상자 | 청약방법 및 절차 | 1인당 청약한도 |

|---|---|---|

| 제3자 배정자 |

1)소정의 청약서 2통에 필요한 사항을 기입 날인하여 청약취급처에서 청약함 - 개인투자자 : 청약서 2통, 실명확인증표 사본 2부(위임의경우: 위임장[인감날인], 위임자의 인감증명서 첨부), 도장, 증권카드사본 2부 - 법인투자자 : 청약서 2통, 사업자등록증 2부, 위임장[인감날인], 법인인감증명서, 피위임자 실명확인증표 사본 2부, 증권카드사본 2부 2) 청약자는 1인 1건에 한하여 청약할 수 있으며, "금융실명거래 및 비밀보장에 관한 법률"에 의한 실명자이어야 함. 3) 청약단위는 이사회결의에 의해 확정된 제3자배정주식수의 청약을 원칙으로 함. |

- |

3) 청약일 : 2025년 03월 25일

(*) 금번 유상증자는 제3자 배정 방식의 유상증자로 진행되며, 신주인수권이 배제된 제3자 배정 방식의 유상증자이므로 구주주 및 일반인은 청약에 참여할 수 없습니다.

4) 청약취급처 : 주식회사 셀루메드 본사

5) 청약금 취급처 : 신한은행 가산디지털금융센터

6) 주금납입처 : 신한은행 가산디지털금융센터

7) 주식청약금 및 초과청약금 환불 등에 관한 사항

* 주식청약금에 관한사항

자본시장과 금융투자업에 관한 법률 시행령 제137조 1항 3의2호를 반영하여, 당사는 청약증거금 납입관리점과 청약증거금의 예치, 보관 및 투자자에 대한 반환 등에 관한 사항을 포함하는 청약증거금관리계약을 체결하고 계좌를 개설하였습니다.

* 청약증거금은 1주당 발행가액의 100%를 주금납입일에 주금 납입으로 대체하며, 청약일로부터 납입일까지의 이자는 지급하지 않습니다.

8) 청약결과 배정방법

| 구 분 | 내 용 |

|---|---|

| 배정방법 | 당사 정관 제 10조 및 관계법령에 의거하여 이사회 결의에 따라 확정된 제3자 배정주식수 범위 내에서 배정합니다. |

| 공모주식수 초과시 청약방법 | 청약결과에 대한 배정은 당사 이사회결의에 의해 확정된 배정주식수내에서 청약주식수만큼 배정합니다. |

| 공모주식수 미달시 배정방법 | 청약 후 청약주식수가 배정주식에 미달하여 실권주가 발생하는 경우에 미달된 잔여주식은 미발행 처리합니다. |

9) 주권교부에 관한 사항

주권유통개시일 및 주권상장예정일은 전자증권제도가 시행됨에 따라 실물 주권의 교부 없이 각 주주의 보유 증권계좌로 상장일에 주식이 등록발행되어 입고되며, 상장일부터 유통이 가능합니다. 단, 유관기관과의 업무 협의 과정에서 상기 일정은 변경될 수 있음을 유의하시기 바랍니다.

| 구 분 | 내 용 |

|---|---|

| 주권상장예정일 | 2025년 10월 20일 |

| 주권교부장소 | 국민은행 증권대행부 |

10) 기타사항

* 본 유상증자는 소액공모로 진행되므로 증권신고서 및 투자설명서를 제출하지 않습니다. 투자자께서는 투자의사결정을 하시기 전에 금융감독원 전자공시시스템(http://dart.fss.or.kr)에 공시된 당사의 소액공모공시서류를 충분히 검토하시기 바랍니다

* 본 소액공모공시서류상의 일정은 관계기관과 협의과정에서 변경될 수 있습니다.

* 본 유상증자와 관련하여 이사회에서 정하지 아니한 사항은 대표이사에게 위임합니다.

5. 인수 등에 관한 사항

* 해당사항없음

II. 증권의 주요 권리내용

당사가 금번 제3자배정 유상증자를 통하여 발행할 증권은 기명식 보통주이며, 동 증권의 주요 권리내용은 다음과 같습니다.

1. 주식의 종류 : 주식회사 셀루메드 기명식 보통주

2. 1주당 액면금액 : 보통주 1주당 500원

3. 신주인수권에 관한 사항

* 당사 정관

|

제10조(신주인수권) ① 이 회사의 주주는 신주발행에 있어서 그가 소유한 주식수에 비례하여 신주의 배정을 받을 권리를 갖는다. ② 제1항의 규정에도 불구하고 다음 각 호의 경우에는 이사회결의로 주주 이외의 자에게 신주를 배정할 수 있다 1. 자본시장과 금융투자업에 관한 법률 제165조의6의 규정에 의하여 이사회의 결의로 일반공모증자 방식으로 신주를 발행하는 경우 2. 상법 제542조의3의 규정에 의한 주식매수선택권의 행사로 인하여 신주를 발행하는 경우 3. 발행하는 주식총수의 100분의 20 범위 내에서 우리사주조합원에게 주식을 우선배정하는 경우 4. 상법 제418조 제2항의 규정에 따라 회사가 경영상 및 사업상 기술 도입, 연구 개발, 생산, 판매, 자본 제휴, 재무구조 개선 등 회사의 경영상 목적을 달성하기 위하여 필요한 경우 그 상대방에게 신주를 발행하는 경우 5. 자본시장과 금융투자업에 관한 법률 등 관계규정에 의하여 신주를 모집하거나 인수인에게 인수하게 하는 경우 6. 자본시장과 금융투자업에 관한 법률 등 관계규정에 의하여 주식예탁증서(DR) 발행에 따라 신주를 발행하는 경우 7. 회사가 경영상 필요로 외국의 합자법인에게 신주를 발행하는 경우 8. 회사가 경영상 필요로 국내외 기관 또는 금융기관 등에게 신주를 발행하는 경우 ③ 신주인수권의 포기 또는 상실에 따른 주식과 신주배정에서 발생한 단주에 대한 처리방법은 이사회의 결의로 정한다. ④ 제2항 각 호 중 어느 하나의 규정에 의해 신주를 발행할 경우 발행할 주식의 종류와 수 및 발행가격 등은 이사회의 결의로 정한다. |

4. 의결권에 관한 사항

* 당사 정관

|

제27조(주주의 의결권) 주주의 의결권은 1주마다 1개로 한다. 제28조(상호주에 대한 의결권 제한) 이 회사, 모회사 및 자회사 또는 자회사가 다른 회사의 발행주식총수의 10분의 1을 초과하는 주식을 가지고 있는 경우 그 다른 회사가 가지고 있는 이 회사의 주식은 의결권이 없다. 제29조(의결권의 불통일행사) ① 2이상의 의결권을 가지고 있는 주주가 의결권의 불통일행사를 하고자 할 때에는 회일의 3일 전에 회사에 대하여 서면으로 그 뜻과 이유를 통지하여야 한다. ② 회사는 주주의 의결권의 불통일행사를 거부할 수 있다. 그러나 주주가 주식의 신탁을 인수하였거나 기타 타인을 위하여 주식을 가지고 있는 경우에는 그러하지 아니하다. 제30조(의결권의 대리행사) ① 주주는 대리인으로 하여금 그 의결권을 행사하게 할 수 있다. ② 제1항의 대리인은 주주총회 개시 전에 그 대리권을 증명하는 서면(위임장)을 제출하여야 한다. |

5. 배당에 관한 사항

* 당사 정관

|

제55조(이익배당) ① 이익의 배당은 금전, 주식 및 기타의 재산으로 할 수 있다. ② 이익의 배당을 주식으로 하는 경우 회사가 수종의 주식을 발행한 때에는 주주총회의 결의로 그와 다른 종류의 주식으로도 할 수 있다. ③ 제1항의 배당은 이사회 결의로 정하는 배당기준일 현재의 주주명부에 기재된 주주 또는 등록된 질권자에게 지급한다. ④ 이익배당은 주주총회의 결의로 정한다. 다만, 제54조 제6항에 따라 재무제표를 이사회가 승인하는 경우 이사회 결의로 이익배당을 정한다. |

III. 투자위험요소

| ■ 금번 당사의 일반공모 유상증자(소액공모)에 참여하고자 하는 투자자께서는 투자결정을 하기 전에 본 공시서류의 다른 기재 부분 뿐만 아니라, 특히 아래에 기재된 「투자위험요소」를 주의깊게 검토한후 이를 고려하여 최종적인 투자판단을 해야 합니다. ■ 당사는 본 공시서류를 통하여 청약 전에 투자자께서 숙지하셔야 하는 부분에 대하여 성실히 기재하고자 노력하고 있습니다. 다만, 당사가 현재 알고 있지 못하거나 중요하지 않다고 판단하여 아래 투자위험요소에 기재하지 않은 사항이라 하더라도 당사의 운영에 중대한 부정적 영향을 미칠 수 있다는 가능성을 배제할 수 없습니다. 투자자께서는 아래 투자위험요소에 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 자신의 독자적이고도 세밀한 판단에 의해야 합니다. 따라서 본 공시서류에 기재된 사항은 투자 판단 시 참고 자료로 활용하실 것을 권고 드리며, 투자자의 투자 판단에 대한 결과는 투자자 본인에게 귀속됩니다. ■ 만일, 아래 기재한 투자위험요소가 실제로 발생하는 경우, 당사의 사업, 재무상태, 기타 영업활동에 중대한 부정적 영향을 미칠 수 있으며, 이에 따라 투자자가 금번 공모과정에서 취득하게 되는 당사 주식의 시장가격이 하락하여 투자금액의 일부 또는 전부를 잃게 될 수도 있음을 유의하시기 바랍니다. ■ 본 공시서류의 기재사항이 진실 또는 정확하다는 것을 정부가 인정하거나, 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 투자자에게 귀속됩니다. 이점 특히 유의하시기 바랍니다. ■ 본 공시서류는 증권신고서가 아니므로 금융감독원이 심사하는 절차를 거치지 않으며, 증권회사 등이 주관회사로 참여하여 기업실사 등을 수행하지 않습니다. |

가. 사업의 위험

당사는 인체조직 기반의 의료기기 및 바이오로직스 사업을 영위하고 있습니다. 의료기기 사업에서는 탈회골(DBM)및 무릎연골(BMG) 등을 연구·개발하는 조직공학(Tissue Engineering)과 인공무릎관절(TKR) 그리고 동종이식재(Allograft)를 취급하고 있으며, 바이오로직스 사업부문에서는 골형성단백질(rhBMP2)과 같은 성장인자(재조합단백질)와 활액대체재(VISCOSEAL)를 제조 및 유통하는 사업을 영위하고 있습니다.

의료분야의 특성 상 정부의 정책 방향, 의료계 파업 등의 이슈로 당사가 영위하고 있는 산업에도 부정적인 영향이 미칠 수 있고 당사의 수익성이 저하될 수 있습니다. 투자자 여러분들께서는 이 점을 반드시 유의하여 주시기 바랍니다.

나. 회사의 위험

당사는 최근 3개년간 대규모 손실을 기록하고 있으며, 2025년 3월 14일 공시를 통해법차손 및 자본잠시률 50% 초과로 인하여 관리종목으로 지정될 사유가 발생되었습니다. 향후 감사보고서 및 사업보고서 제출에 따라 관리종목으로 지정될 가능성이 있음을 투자자께서는 이점 각별히 유의하시어 투자결정을 하시기 바랍니다.

다. 기타 투자위험

(1) 당사가 금번 진행하는 공모 증자의 경우, 주주배정증자 방식이 아닌 제3자배정(소액) 유상증자 방식으로 진행됩니다. 주주배정증자 방식과는 달리 제3자배정 유상증자는 기존 주주의 신주 배정 권리를 배제하오니 유의하시기 바랍니다. 당사가 금번 진행하는 공모 증자의 경우, 제3자 배정방식으로 진행됩니다. 주주배정방식증자의 경우, 우선적으로 기존 주주들에게 청약의 기회를 제공하고 미달된 잔여 주식에 대하여 통상적으로 일반 공모를 실시함으로서 실권 발생의 가능성을 최소화하지만, 제3자배정의 유상증자의 경우, 기존 주주의 신주배정 권리를 배제하오니 유의하시기 바랍니다. 만일 당사가 예상한 공모예정금액보다 적은 금액이 모집되거나 자금조달에 실패 할 경우, 사업계획 등의 차질로 인하여 당사 실적 및 재무상황에 부정적인 영향을 미칠 수 있습니다.

(2) 당사의 금번 유상증자로 인한 발행신주는 주금납입일 이후 유가증권시장 추가상장일까지 유동성이 제한될 수 있으며, 추가상장 시점에서 신주발행가액보다 시장의 주가수준이 낮은 경우 환금성 위험 및 원금 손실의 위험이 있습니다. 당사는 코스닥시장 상장법인으로서 이번 유상증자로 발행되는 신주는 코스닥시장에 상장되어 거래될 예정이므로 유동성과 관계된 심각한 환금성 위험은 존재하지 않습니다. 그러나, 추가 상장일까지 거래가 제한되므로 주가가 추가 상장일까지 현상태로유지되지 않고 발행가가 확정된 후 급격한 주가하락이 있을 경우 원금에 대한 손해가발생할 가능성이 있습니다. 또한 당사의 금번 발행되는 주식에 대해서는 보호예수되지 않으므로 상장 후 즉시 물량 출회가 가능하여 주가 하락에 따른 환금성 위험 및 주가희석화에 노출될 수 있으니, 이점 투자에 유의하시기 바랍니다.

(3) 금번 유상증자를 통해 취득한 당사의 주식가치가 하락 할 수 있으며, 본 신고서에서 제시된 투자위험요소 및 기타 기재된 정보에만 의존하여 투자판단을 해서는 안되며, 투자자 여러분의 독자적인 판단에 의해야 함을 유의하여 주시기 바랍니다.

본 신고서에 대하여 정부가 본 신고서의 기재사항이 진실 또는 정확하다는 것을 인정하거나 이 증권의 가치를 보증 또는 승인한 것이 아니므로 본 증권에 대한 투자는 전적으로 주주 및 투자자에게 귀속됩니다. 또한, 본 주권은 정부 및 금융기관이 보증한 것이 아니며, 투자위험은 투자자에게 귀속되오니 투자자께서는 투자시 이러한 점을 유념해 주시기 바랍니다.

금융감독원 전자공시 홈페이지(http://dart.fss.or.kr)에는 당사의 사업(반기/분기)보고서 및 감사보고서 등 기타 정기공시사항과 수시공시사항 등이 공시되어 있사오니 투자의사를 결정하시는데 참조하시기 바랍니다.

IV. 인수인의 의견(분석기관의 평가의견)

* 해당사업 없음

V. 자금의 사용목적

자금의 사용목적

| (기준일 : | 2025년 03월 27일 | ) | (단위 : 원) |

| 시설자금 | 영업양수 자금 |

운영자금 | 채무상환 자금 |

타법인증권 취득자금 |

기타 | 계 |

|---|---|---|---|---|---|---|

| - | - | 999,999,888 | - | - | - | 999,999,888 |

VI. 그 밖에 투자자보호를 위해 필요한 사항

- 자본시장과 금융투자업에 관한 법률 제176조제3항제1호 내지 2호에 따른 안정조작이나 시장조성 거래에 해당하지 않습니다.

- 소액공모공시서류에 기재사항 등을 충분히 고려하여 신중하게 투자하시기 바라며 금융감독원 및 한국거래소 전자공시시스템에 당사의 사업보고서 및 감사보고서, 반기보고서, 분기보고서 등 기타 정기공시사항과 수시공시사항 등이 제출되어 있습니다.

제2부 발행인에 관한 사항

I. 회사의 개요

1. 회사의 개요

가. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 셀루메드'라고 표기하며, 영문으로는 'CELLUMED CO., LTD'로 표기합니다.

나. 설립일자 및 존속기간

당사는 1985년 5월 (주)뉴테크맨으로 설립되었으며 2002년 5월 한국거래소가 개설하는 코스닥시장에 상장한 주권상장법인입니다. 또한 2010년 2월 9일 (주)코리아본뱅크와 합병을 하였으며 이로 인하여 의료기기분야와 바이오시밀러 등의 사업분야에진출하였습니다. 2013년 3월 29일 주주총회에서 승인받아 상호를 주식회사 코리아본뱅크에서 주식회사 셀루메드로 변경되었습니다.

다. 본사의 주소, 전화번호 및 홈페이지

주 소 : 서울시 금천구 디지털로 130, 402호(가산동, 남성프라자)

전 화 : 02-2104-0475

홈페이지 : http://www.cellumed.co.kr

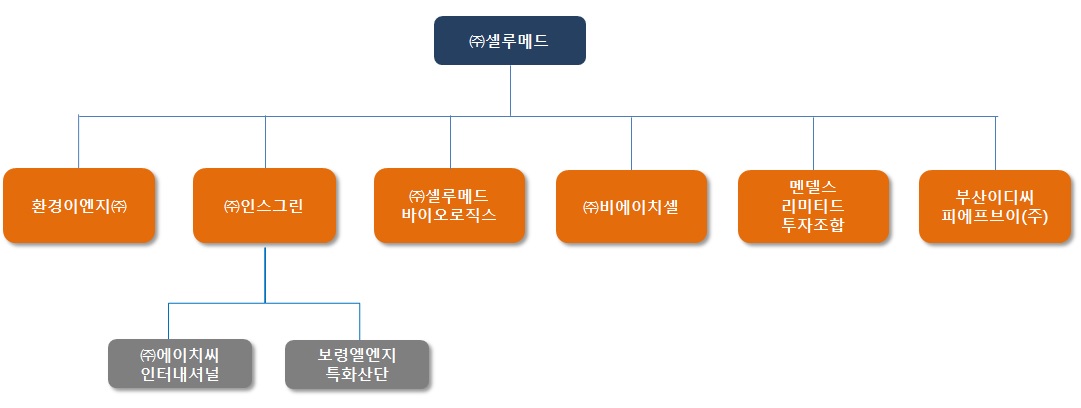

라. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 5 | - | - | 5 | 2 |

| 합계 | 5 | - | - | 5 | 2 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

마.중소기업 등 해당 여부

당사는 공시서류 제출일 현재 중소기업기본법 제2조 및 중소기업기본법 시행령 제3조에 의한 중소기업입니다.

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바.회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2002년 05월 23일 | 해당사항 없음 |

사. 주요사업의 내용

주요 사업과 관련한 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

| 평가일 | 신용평가전문기관명 | 신용등급 | 신용등급체계 | 평가구분 |

|---|---|---|---|---|

| 2023년 11월 09일 | NICE평가정보(주) | B+ | AAA~D | 기업신용등급 |

| 2022년 07월 28일 | NICE평가정보(주) | B+ | AAA~D | 기업신용등급 |

| 2021년 06월 03일 | NICE평가정보(주) | B0 | AAA~D | 기업신용등급 |

| 2019년 06월 10일 | 한국기업데이터 | BB- | AAA~D | 기업신용등급 |

2. 회사의 연혁

가. 주요연혁

| 시 기 | 내 용 |

|---|---|

| 1985.04 | ㈜국제종합인쇄 설립 |

| 1994.03 | 상호변경 ㈜국제종합인쇄→㈜국제기전 |

| 2000.06 | 상호변경 ㈜제기전→뉴테크맨 |

| 2002.05 | 코스닥 상장 |

| 2005.01 | 식약청(현 식약처)으로부터 인체조직은행 인가(제11호) |

| 2006.01 | 미국 CTS사와 Distributor 계약 |

| 2007.06 | 의료기기 제조업 허가 (식약청 제2514호) |

| 2009.03 | 기획재정부장관 표창, 성실납세 모범기업 |

| 2010.01 | 상호변경 ㈜코리아본뱅크 |

| 2013.03 | 상호변경 ㈜셀루메드 |

| 2016.04 | Viscoseal Syringe 국내최초로 MFDS에 의료기기 등록 |

| 2018.01 | Rafugen DBM 미국 FDA 승인 |

| 2018.04 | 최대주주변경 (심영복 → ㈜인스코비) |

| 2018.07 | Rafugen BMP2 멕시코 기술이전 계약 체결 |

| 2018.12 | 산업기술상 신기술 부문 장관상 수상 |

| 2019.12 | ㈜환경이엔지 타법인주식취득 (건축기계설비) |

| 2021.07 | 아이진과 mRNA 기반 백신 연구개발 계약 체결 |

| 2021.09 | 이연제약과 5종의 mRNA 생산효소의 공동 연구개발 MOU 체결 |

| 2022.12 | 총 4건 인공관절 특허 취득 |

| 2023.04 | 중국 BYD와 배터리팩 및 전기이륜차 개발 글로벌 독점계약 체결 |

| 2023.07 | 우수기업연구소 육성사업(ATC+) 주관기업 선정 |

| 2024.09 | 주사제형 피부이식재 '셀루덤 필' 개발 완료 |

나. 회사의 본점소재지 및 그 변경

본점 소재지는 서울시 금천구 디지털로130, 402호(가산동, 남성프라자)이며, 공시대상기간내에 변경사항은 없습니다.

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.27 | 정기주총 | 사내이사 이석환 | - | - |

| 2020.03.27 | 정기주총 | 사내이사 박찬웅 | - | - |

| 2020.03.27 | 정기주총 | 사외이사 김남근 | - | - |

| 2020.03.27 | 정기주총 | 감사 박재구 | - | - |

| 2020.03.27 | - | - | - | 사내이사 박민자 |

| 2020.03.27 | - | - | - | 감사 유창수 |

| 2020.06.25 | - | - | - | 사외이사 김남근 |

| 2021.03.30 | 정기주총 | 사내이사 최정석 | - | - |

| 2021.03.30 | 정기주총 | 사외이사 윤대성 | - | - |

| 2021.03.30 | 정기주총 | 감사 이은노 | - | - |

| 2021.03.30 | - | - | - | 사내이사 박찬웅 |

| 2021.03.30 | - | - | - | 사외이사 성원규 |

| 2021.03.30 | - | - | - | 감사 박재구 |

| 2021.04.02 | - | - | - | 대표이사 유인수 |

| 2021.04.02 | - | 대표이사 이석환 | - | - |

| 2021.06.09 | - | 대표이사 유인수 | - | - |

| 2022.03.29 | 정기주총 | - | - | 감사 이은노 |

| 2022.03.29 | 정기주총 | 감사 강판헌 | - | - |

| 2023.03.30 | - | - | - | 사외이사 윤대성 |

| 2023.03.30 | 정기주총 | 사내이사 이병길 | - | - |

| 2023.03.30 | 정기주총 | 사외이사 박형섭 | - | - |

| 2023.03.30 | 정기주총 | 사외이사 노두현 | - | - |

| 2024.03.29 | - | - | - | 사내이사 강용주 |

| 2024.03.29 | - | - | - | 사내이사 이병길 |

| 2024.03.29 | 정기주총 | 사내이사 박찬웅 | - | - |

| 2024.03.29 | 정기주총 | 사내이사 유준영 | - | - |

| 2024.03.29 | 정기주총 | 기타비상무이사 성원규 | - | - |

| 2024.03.30 | - | - | - | 사내이사 최정석 |

라. 최대주주의 변동

- 해당사항 없음

마. 상호의 변경

- 해당사항 없음

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없음

사. 회사가 합병 등을 한 경우 그 내용

- 해당사항 없음

아. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없음

자. 최근 5사업연도 중 경영활동과 관련된 중요한 사항의 발생내용

| 일 자 | 내 용 |

|---|---|

| 2020.06 | 제3자배정 유상증자 (10,462,838,100원) |

| 2020.08 | 제3자배정 유상증자 (5,556,235,280원) |

| 2020.12 | 제3자배정 유상증자 (5,000,000,000원) |

| 2021.02 | 제3자배정 유상증자 (13,919,990,000원) |

| 2021.02 | 환경이엔지(주) 타법인주식 추가 취득(지분율 : 97.3%) |

| 2021.04 | 대표이사 변경 (유인수 대표이사 → 이석환 대표이사) |

| 2021.06 | 각자대표이사 변경 (이석환 대표이사 → 유인수, 이석환 대표이사) |

| 2022.08 | (주)셀루메드바이오로직스 설립(지분율 100.00%) |

| 2024.02 | 제3자배정 유상증자 (10,000,000,362원) |

| 2024.09 | 제3자배정 유상증자 (2,000,001,393원) |

차. 주요 종속회사의 최근 사업연도에 대한 연혁

| 회사명 | 회사의 연혁 |

|---|---|

| (주)인스그린 | 2019. 02. 유기성 폐기물 발효장치 특허권 취득 2019. 10. (주)셀루메드의 자회사 편입 2020. 09. 친환경 스마트한 유기성폐기물 처리시스템 및 그 운영방법 특허권 취득 2021. 04. 사명변경((주)해창 → (주)인스그린) 2021. 04. 최정석 대표이사 취임 2023. 10. 김진열 대표이사 취임 |

| 환경이엔지(주) | 2019. 12. (주)셀루메드의 자회사 편입 2020. 04. 유창수 대표이사 취임 |

| (주)셀루메드바이오로직스 | 2022 .08. (주)셀루메드바이오로직스 설립 |

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제40기 3분기 (2024년 3분기말) |

제39기말 (2023년말) |

제38기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 51,057,455 | 42,804,725 | 41,776,429 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 25,528,727,500 | 21,402,362,500 | 20,888,214,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 25,528,727,500 | 21,402,362,500 | 20,888,214,500 |

※ 제출일 기준 발행주식총수는 51,515,906주 입니다.

4. 주식의 총수 등

가.주식의 총수 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | - | 500,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 389,173,516 | 7,301,272 | 396,474,788 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 338,116,061 | 7,301,272 | 345,417,333 | - | |

| 1. 감자 | 239,540,723 | - | 239,540,723 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | 98,575,338 | 7,301,272 | 105,876,610 | 전환상환우선주의 보통주전환,액면병합 |

|

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 51,057,455 | - | 51,057,455 | - | |

| Ⅴ. 자기주식수 | 9,008 | - | 9,008 | 감자로 인한 주식수 감소 및 단수주 인수 |

|

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 51,048,447 | - | 51,048,447 | - | |

※ 제출일 기준 발행주식총수는 51,515,906주 입니다.

나.자기주식 취득 및 처분 현황

| (기준일 : | 2024년 09월 30일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 9,008 | - | - | - | 9,008 | 감자단수주 인수 | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 9,008 | - | - | - | 9,008 | 감자단수주 인수 | ||

| - | - | - | - | - | - | - | |||

※ 당사는 2013년 5월 03일 액면병합(500원 → 2,500원)으로 액면병합 단수주 1,599주를 상법에 의한 취득으로 보유했습니다.

※ 당사의 자기주식은 2016년 02월 17일 액면분할(효력발생일 : 2016. 02. 17, 액면가액 2,500원→500원)로 인하여 7,995주로 변경되었습니다.

※ 2017년 05월 감자가 완료 되어(효력발생일 : 2017.05.03) 7,995주에서 799주 변경 되었습니다.

※ 2017년 05월 감자로 인한 단수주 8,209주를 인수하여 자사주는 9,008주로 변경되었습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사의 최근 정관 개정일은 2023년 3월 30일 입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 30일 | 제36기 정기주주총회 | 1. 정기주주총회 개최시기의 유연성 확보를 위한 주주명부의 폐쇄 및 기준일 관련 조문 정비 (제17조) 2. 감사선임에 관한 조문 정비 (제45조) |

1. 주주총회 개최시기의 유연성 확보 2. 전자투표 도입시 감사선임의 주주총회 결의요건 완화에 관한 내용을 반영함, 감사선임 또는 해임시 의결권 제한에 관한 내용을 반영함 |

| 2022년 03월 29일 | 제37기 정기주주총회 | 1. 사업목적 추가 (제2조) 2. 주식등의 전자등록에 관한 규정 정비 (제9조) 3. 이익배당기준일 정비 및 동등배당의 근거 명시 (제13조, 제18조, 제55조) 4. 정기주주총회 개최시기의 유연성 확보를 위한 주주명부의 폐쇄 및 기준일 등 관련 조문 정비 (제21조, 제52조) |

1. 신사업 추진에 대비하여 사업 목적 추가 2. 비상장 사채 등 의무등록 대상이 아닌 주식등에 대해서는 전자등록을 하지 않을 수 있도록 함. 3. 동등배당 원칙을 명시함.(제13조), 전환사채를 주식으로 전환하는 경우 이자의 지급에 관한 내용을 삭제함.(제18조), 배당기준일을 이사회 결의로 정하는 날로 설정할 수 있도록 함.(제55조) 4. 정기주주총회 개최시기의 유연성을 확보하기 위하여 조문을 정비함. (제21조, 제52조) |

| 2023년 03월 30일 | 제38기 정기주주총회 | 1. 사업목적 추가 (제2조) | 신사업 추진, 사업목적 다각화 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 의료기기 제조업 | 영위 |

| 2 | 의료기기 수입, 판매업 | 영위 |

| 3 | 위생용품 수입, 판매업 | 영위 |

| 4 | 연구개발 | 영위 |

| 5 | 의료지원 서비스 | 영위 |

| 6 | 조직 가공 처리업 | 영위 |

| 7 | 제약업 | 미영위 |

| 8 | 병,의원업 | 미영위 |

| 9 | 무선통신부품, 전자부품제조 및 판매업 | 미영위 |

| 10 | 섬유 제품 및 의류 임가공업 제조판매 | 미영위 |

| 11 | 네트워크통합(Ni), 시스템통합(Si)사업 | 미영위 |

| 12 | 영상, 음향통신장비 제조 및 판매업 | 미영위 |

| 13 | 무역 및 무역대행업 | 영위 |

| 14 | 도,소매 및 유통업 | 영위 |

| 15 | 연구개발용역업 | 미영위 |

| 16 | 부동산임대, 매매 및 개발업 | 영위 |

| 17 | 연료전지 및 그 부품의 설계, 제조, 유통, 판매 및 수출입업 | 미영위 |

| 18 | 연료전지 및 그 부품의 연구,개발 및 그와 관련된 각종 용역제공업 | 미영위 |

| 19 | 레이저 발진기의 제조 및 판매업 | 미영위 |

| 20 | 레이저 발진기의 보수 부품 판매 | 미영위 |

| 21 | 레이저 발진기의 수리, 보수 및 서비스업 | 미영위 |

| 22 | 회원권 중개업무(골프, 콘도, 스포츠 회원권 분양 컨설팅 등) | 미영위 |

| 23 | 회원권 분양대행 및 기획 | 미영위 |

| 24 | 골프장 및 리조트 개발 사업 | 미영위 |

| 25 | 스포츠 매니지먼트 사업 | 미영위 |

| 26 | 골프 여행 등 모든 잡지 출판 판매에 관한 일체의 출판업무 | 미영위 |

| 27 | 인터넷 관련사업 | 미영위 |

| 28 | 골프용품 판매의 일체의 건 | 미영위 |

| 29 | 선수발굴 및 육성 등 스포츠 매니지먼트 일체의 건 | 미영위 |

| 30 | 출판업 | 미영위 |

| 31 | 신문, 잡지 및 정기 간행물 발행 및 판매업 | 미영위 |

| 32 | 운동설비(골프장외) 운영업 | 미영위 |

| 33 | 여행사 및 기타 여행 보조업 | 미영위 |

| 34 | 문화,예술,스포츠 행사관련 티켓예매 및 판매 대행업 | 미영위 |

| 35 | 각종 행사와 문화사업의 주최 스폰서 및 행사 대행업 | 미영위 |

| 36 | 공연 판권 수입 및 중개업 | 미영위 |

| 37 | 공연장 운영 대행업 | 미영위 |

| 38 | 연예인 매니지먼트사업 | 미영위 |

| 39 | 창고 및 운송관련 서비스업 | 미영위 |

| 40 | 프랜차이즈사업 | 미영위 |

| 41 | 이벤트대행업 | 미영위 |

| 42 | 인테리어공사 및 리모델링업 | 미영위 |

| 43 | 식품원료 도소매업 | 미영위 |

| 44 | 식품, 원료 및 잡화류 무역 | 미영위 |

| 45 | 식품제조 및 가공업 | 미영위 |

| 46 | 줄기세포를 이용한 치료제 개발, 제조 및 판매업 | 미영위 |

| 47 | 화장품 제조 및 판매 | 영위 |

| 48 | 화장품 수출입업 | 영위 |

| 49 | 식품(건강기능식품 포함)의 제조 및 판매 | 미영위 |

| 50 | 전자상거래 및 인터넷사업 | 미영위 |

| 51 | 통신판매업 | 미영위 |

| 52 | 통신판매관련 사업 및 투자 | 미영위 |

| 53 | 건축설비공사업 | 미영위 |

| 54 | 닥트 제조업 | 미영위 |

| 55 | 자동제어장치 공사업 | 미영위 |

| 56 | 건축설비 설계업 | 미영위 |

| 57 | 주택건설업 | 미영위 |

| 58 | 소방시설 공사업 | 미영위 |

| 59 | 부동산 임대업 | 영위 |

| 60 | 신.재생에너지 사업 | 미영위 |

| 61 | 가스시설 시공업 | 미영위 |

| 62 | 미용의료기기 개발, 제조, 유통 및 판매업 | 미영위 |

| 63 | 효소의 연구개발, 생산, 판매 및 수출입 | 영위 |

| 64 | 암백신 등 생물학적 제재, 진단키트 연구개발, 제조, 유통 및 판매업 | 미영위 |

| 65 | 헬스케어 전자기기 유통 및 판매업 | 미영위 |

| 66 | 통신기기, 소형가전 유통 및 판매업 | 미영위 |

| 67 | 헬스케어 플랫폼사업 | 미영위 |

| 68 | 원격검진장비의 연구개발, 제조, 판매, 임대 및 유지보수 | 미영위 |

| 69 | 의료관광, 외국인환자 유치 및 부대서비스업 | 미영위 |

| 70 | 전기자동차 및 전기자동차 부품 수입, 판매업 | 영위 |

| 71 | 블록체인기반 암호화 자산매매 및 중개업 | 미영위 |

| 72 | 엔에프티(NFT)(Non-Fungible Token)의 제작, 인증, 중개 및 판매사업 | 미영위 |

| 73 | 동물의료기기 연구개발, 제조, 유통 및 판매업 | 미영위 |

| 74 | 동물병원관련부대사업 | 미영위 |

| 75 | 종합여행 및 관광업 | 미영위 |

| 76 | 로봇의료기기 연구개발, 제조, 유통 및 판매업 | 영위 |

| 77 | 원격검진장비 연구개발, 제조, 유통 및 판매업 | 미영위 |

| 78 | 전기이륜차 및 전기자동차 제조 및 판매업 | 영위 |

| 79 | 전기이륜자동차 및 전기자동차 관련 부품 제조 및 판매업 | 영위 |

| 80 | 전기자동차 및 이륜전기자동차 정비업 | 영위 |

| 81 | 전기배터리 공유서비스 및 시스템구축업 | 영위 |

| 82 | 전기이륜자동차 및 전기자동차 운반 및 보관업 | 영위 |

| 83 | 전기이륜자동차 및 전기자동차 임대업 | 영위 |

| 84 | 전기이륜자동차 및 전기자동차 수출입업 | 영위 |

| 85 | 배터리팩 연구개발 및 컨설팅업 | 영위 |

| 86 | 배터리팩 제조 및 판매업 | 영위 |

| 87 | 배터리셀 도소매업 | 영위 |

| 88 | 배터리팩,배터리셀 수출입업 | 영위 |

| 89 | 교체형배터리 시스템 구축 및 서비스업 | 영위 |

| 90 | 교체형배터리 리스 및 렌털사업 | 영위 |

| 91 | 개조전기차 연구개발 및 컨설팅업 | 영위 |

| 92 | 개조전기차 제조 및 판매업 | 영위 |

| 93 | 중고차 매매업 | 영위 |

| 94 | 중고이륜차 매매업 | 영위 |

| 95 | 중고이륜차 수출입업 | 영위 |

| 96 | 드론,선박용 교체형배터리팩 제조 및 판매업 | 영위 |

| 97 | 배터리 및 관련제품 재생사업 | 영위 |

| 98 | 배터리 물류창고 보관 및 임대업 | 영위 |

| 99 | 배터리 특수물류창고 시행 및 시공업 | 영위 |

| 100 | 위 각항에 관련된 부대사업일체(무역업, 유통업, 도소매 및 제조업, 건설업) | 영위 |

라-1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2022년 03월 29일 | - | 62 미용의료기기 개발, 제조, 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 63 효소의 연구개발, 생산, 판매 및 수출입 |

| 추가 | 2022년 03월 29일 | - | 64 암백신 등 생물학적 제재, 진단키트 연구개발, 제조, 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 65 헬스케어 전자기기 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 66 통신기기, 소형가전 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 67 헬스케어 플랫폼사업 |

| 추가 | 2022년 03월 29일 | - | 68 원격검진장비의 연구개발, 제조, 판매, 임대 및 유지보수 |

| 추가 | 2022년 03월 29일 | - | 69 의료관광, 외국인환자 유치 및 부대서비스업 |

| 추가 | 2022년 03월 29일 | - | 70 전기자동차 및 전기자동차 부품 수입, 판매업 |

| 추가 | 2022년 03월 29일 | - | 71 블록체인기반 암호화 자산매매 및 중개업 |

| 추가 | 2022년 03월 29일 | - | 72 엔에프티(NFT)(Non-Fungible Token)의 제작, 인증, 중개 및 판매사업 |

| 추가 | 2022년 03월 29일 | - | 73 동물의료기기 연구개발, 제조, 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 74 동물병원관련부대사업 |

| 추가 | 2022년 03월 29일 | - | 75 종합여행 및 관광업 |

| 추가 | 2022년 03월 29일 | - | 76 로봇의료기기 연구개발, 제조, 유통 및 판매업 |

| 추가 | 2022년 03월 29일 | - | 77 원격검진장비 연구개발, 제조, 유통 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 78 전기이륜차 및 전기자동차 제조 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 79 전기이륜자동차 및 전기자동차 관련 부품 제조 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 80 전기자동차 및 이륜전기자동차 정비업 |

| 추가 | 2023년 03월 30일 | - | 81 전기배터리 공유서비스 및 시스템구축업 |

| 추가 | 2023년 03월 30일 | - | 82 전기이륜자동차 및 전기자동차 운반 및 보관업 |

| 추가 | 2023년 03월 30일 | - | 83 전기이륜자동차 및 전기자동차 임대업 |

| 추가 | 2023년 03월 30일 | - | 84 전기이륜자동차 및 전기자동차 수출입업 |

| 추가 | 2023년 03월 30일 | - | 85 배터리팩 연구개발 및 컨설팅업 |

| 추가 | 2023년 03월 30일 | - | 86 배터리팩 제조 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 87 배터리셀 도소매업 |

| 추가 | 2023년 03월 30일 | - | 88 배터리팩,배터리셀 수출입업 |

| 추가 | 2023년 03월 30일 | - | 89 교체형배터리 시스템 구축 및 서비스업 |

| 추가 | 2023년 03월 30일 | - | 90 교체형배터리 리스 및 렌털사업 |

| 추가 | 2023년 03월 30일 | - | 91 개조전기차 연구개발 및 컨설팅업 |

| 추가 | 2023년 03월 30일 | - | 92 개조전기차 제조 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 93 중고차 매매업 |

| 추가 | 2023년 03월 30일 | - | 94 중고이륜차 매매업 |

| 추가 | 2023년 03월 30일 | - | 95 중고이륜차 수출입업 |

| 추가 | 2023년 03월 30일 | - | 96 드론,선박용 교체형배터리팩 제조 및 판매업 |

| 추가 | 2023년 03월 30일 | - | 97 배터리 및 관련제품 재생사업 |

| 추가 | 2023년 03월 30일 | - | 98 배터리 물류창고 보관 및 임대업 |

| 추가 | 2023년 03월 30일 | - | 99 배터리 특수물류창고 시행 및 시공업 |

| 추가 | 2023년 03월 30일 | - | 100 위 각항에 관련된 부대사업일체(무역업, 유통업, 도소매 및 제조업, 건설업) |

라-2. 변경 사유

(1) 변경 취지 및 목적, 필요성

당사는 지난 2023년 3월 30일 제38기 정기주주총회에서 향후 신사업 추진 및 사업준비 목적으로 정관 상 사업목적을 일부 추가하였습니다.

(2) 사업목적 변경 제안 주체

해당 사업목적 추가는 이사회를 통해 결정되었으며, 지난 2023년 3월 30일 제38기 정기주주총회를 통해 승인되었습니다.

(3) 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

신사업 추진 및 준비를 위한 사업목적 추가로 당사가 기존의 수행중인 사업에 미치는 영향은 없습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 미용의료기기 개발, 제조, 유통 및 판매업 | 2022년 03월 29일 |

| 2 | 효소의 연구개발, 생산, 판매 및 수출입 | 2022년 03월 29일 |

| 3 | 암백신 등 생물학적 제재, 진단키트 연구개발, 제조, 유통 및 판매업 | 2022년 03월 29일 |

| 4 | 헬스케어 전자기기 유통 및 판매업 | 2022년 03월 29일 |

| 5 | 통신기기, 소형가전 유통 및 판매업 | 2022년 03월 29일 |

| 6 | 헬스케어 플랫폼사업 | 2022년 03월 29일 |

| 7 | 원격검진장비의 연구개발, 제조, 판매, 임대 및 유지보수 | 2022년 03월 29일 |

| 8 | 의료관광, 외국인환자 유치 및 부대서비스업 | 2022년 03월 29일 |

| 9 | 전기자동차 및 전기자동차 부품 수입, 판매업 | 2022년 03월 29일 |

| 10 | 블록체인기반 암호화 자산매매 및 중개업 | 2022년 03월 29일 |

| 11 | 엔에프티(NFT)(Non-Fungible Token)의 제작, 인증, 중개 및 판매사업 | 2022년 03월 29일 |

| 12 | 동물의료기기 연구개발, 제조, 유통 및 판매업 | 2022년 03월 29일 |

| 13 | 동물병원관련부대사업 | 2022년 03월 29일 |

| 14 | 종합여행 및 관광업 | 2022년 03월 29일 |

| 15 | 로봇의료기기 연구개발, 제조, 유통 및 판매업 | 2022년 03월 29일 |

| 16 | 원격검진장비 연구개발, 제조, 유통 및 판매업 | 2022년 03월 29일 |

| 17 | 전기이륜차 및 전기자동차 제조 및 판매업 | 2023년 03월 30일 |

| 18 | 전기이륜자동차 및 전기자동차 관련 부품 제조 및 판매업 | 2023년 03월 30일 |

| 19 | 전기자동차 및 이륜전기자동차 정비업 | 2023년 03월 30일 |

| 20 | 전기배터리 공유서비스 및 시스템구축업 | 2023년 03월 30일 |

| 21 | 전기이륜자동차 및 전기자동차 운반 및 보관업 | 2023년 03월 30일 |

| 22 | 전기이륜자동차 및 전기자동차 임대업 | 2023년 03월 30일 |

| 23 | 전기이륜자동차 및 전기자동차 수출입업 | 2023년 03월 30일 |

| 24 | 배터리팩 연구개발 및 컨설팅업 | 2023년 03월 30일 |

| 25 | 배터리팩 제조 및 판매업 | 2023년 03월 30일 |

| 26 | 배터리셀 도소매업 | 2023년 03월 30일 |

| 27 | 배터리팩,배터리셀 수출입업 | 2023년 03월 30일 |

| 28 | 교체형배터리 시스템 구축 및 서비스업 | 2023년 03월 30일 |

| 29 | 교체형배터리 리스 및 렌털사업 | 2023년 03월 30일 |

| 30 | 개조전기차 연구개발 및 컨설팅업 | 2023년 03월 30일 |

| 31 | 개조전기차 제조 및 판매업 | 2023년 03월 30일 |

| 32 | 중고차 매매업 | 2023년 03월 30일 |

| 33 | 중고이륜차 매매업 | 2023년 03월 30일 |

| 34 | 중고이륜차 수출입업 | 2023년 03월 30일 |

| 35 | 드론,선박용 교체형배터리팩 제조 및 판매업 | 2023년 03월 30일 |

| 36 | 배터리 및 관련제품 재생사업 | 2023년 03월 30일 |

| 37 | 배터리 물류창고 보관 및 임대업 | 2023년 03월 30일 |

| 38 | 배터리 특수물류창고 시행 및 시공업 | 2023년 03월 30일 |

| 39 | 위 각항에 관련된 부대사업일체(무역업, 유통업, 도소매 및 제조업, 건설업) | 2023년 03월 30일 |

바. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 기존 사업 확장과 이동수단의 전기화에 앞장서고자 하는 것을 목적으로 22년 3월 29일 신규사업 목적을 추가하였습니다. 또한, 전기이륜차, 배터리팩, 그리고 시장 확대의 주요 요건인 충전 인프라 BSS (Battery Swapping Station : 교체형 배터리 충전 스테이션)등의 제품 판매 및 서비스 제공하기 위한 목적으로 23년 3월 30일 관련 사업목적을 추가하였습니다.

사.시장의 주요 특성ㆍ규모 및 성장성

정부는 2025년까지 내연기관 오토바이를 친환경 전기이륜차로 교체할 것을 권고하고 있습니다. 국내 등록된 이륜차(오토바이 등)는 220만대로 추정됩니다. 이 중 약 60%인 137만대가 배달 오토바이로 추산되는 데, 137만대가 모두 전기이륜차로 교체된다고 가정한다면 약 5조~6조 원의 시장이 형성되는 것으로 판단됩니다.

당사는 국가 표준 배터리팩을 사용하는 전기이륜차를 제공할 예정입니다. 또한, 주행에 최적화된 출력과 사용자의 안전성과 편의성에 중점을 두고 있습니다.

아. 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

해당 사항은 영업비밀 사항으로 공시기준에 따라 기재를 생략 합니다.

자. 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

해당 사항은 영업비밀 사항으로 공시기준에 따라 기재를 생략 합니다.

차. 기존 사업과의 연관성

신규로 추가된 사업이 기존 사업 및 주된 사업에 미치는 영향은 없습니다. 따라서 신규사업과 관련하여 신설된 조직을 운영하여 사업을 추진 중에 있습니다.

카. 주요 위험

국제정세는 COVID-19 이후에도 러시아 우크라이나 전쟁, 글로벌 인플레이션에 따른 미국 연준에 의한 기준금리인상과 그에 따른 원화 약세, 국내 정책금리 인상, 물가의 상승 등이 연쇄적으로 일어나며 혼란한 가운데 있습니다. 국내외 기업은 수입원재료 상승, 유동성 리스크, 자금조달의 어려움 등의 위험에 노출되어 있습니다.

다만, 전기이륜차와 EV 교체형 배터리 시스템 (Battery Swapping System) 사업은 미래 지향적이며 정책에 바탕을 둔 신규 시장을 목표로 하고 있어 기존 사업 대비 리스크 관리가 용이하도록 노력 중입니다.

타. 향후 추진계획

타-1. 전기이륜차, 배터리팩

전기이륜차: 글로벌 기업 BYD와의 업무협약을 통해 공동 연구개발 중에 있으며, 표준형 교체 배터리 2기를 장착한 전용 모델을 연말 내에 개발 완료 예정이며, 인증 기간을 최대한 단축하여 2024년 상반기 시장 출시를 목표로 추진 중에 있습니다.

배터리팩: 표준화된 교체형 배터리 모델을 바탕으로 국내에서 교체형 전기이륜차의 판매와 발빠른 보급을 위해 여러 단체들과 세부 협의를 진행 중입니다.

타-2. BSS (Battery Swapping Station : 교체형 배터리 충전 스테이션)

전기이륜차 시장 확대의 주요 요건은 적합한 충전 인프라입니다. BSS는 배터리를 충전하는 대신 충전된 배터리를 교체하는 방식으로 배터리를 충전하는 데 걸리는 시간을 단축할 수 있습니다. 당사는 빠르고 편리한 충전을 위한 교체형 배터리 충전 스테이션을 준비하고 있습니다. 향후 개조 전기차, 드론, 선박, 소형자동차 등 다양한 이동 수단에 국가 표준 교체형 배터리팩을 활용할 수 있도록 준비하고 있습니다.

II. 사업의 내용

1. 사업의 개요

지배회사인 당사 (주)셀루메드는 의료기기, 바이오로직스(Biologics), 코스메슈티컬(Cosmeceutical) 등의 사업을 영위하고 있습니다. 의료기기 사업에서는 탈회골(DBM)및 무릎연골(BMG) 등을 연구·개발하는 조직공학(Tissue Engineering)과 인공무릎관절(TKR) 그리고 동종이식재(Allograft)를 취급하고 있으며, 바이오로직스 사업부문에서는 골형성단백질(rhBMP2)과 같은 성장인자(재조합단백질)와 활액대체재(VISCOSEAL)를 제조 및 유통하는 사업을 영위하고 있습니다.

최근 당사는 mRNA 백신 생산 효소 사업은 독일과 위탁개발을 진행하고 있으며 개발완료 후 해외 위탁 생산을 통하여 유럽, 아시아, 북미권 시장 진입을 목표로 하고 있습니다.

또한, 2차전지 및 전기이륜차 사업을 추진하고 있으며, 해외의 유력 제조사와 개발 및 생산을 공동으로 진행하여 추후 국내에서 자체 생산 및 판매를 목표로 하고 있습니다.

당사의 연결대상 종속회사에 포함된 회사들이 영위하는 사업의 내용은 다음과 같습니다.

| 사업부문 | 회사명 | 비고 |

|---|---|---|

| 의료기기, 바이오로직스, 코스메슈티컬 등 | (주)셀루메드 | 지배회사 |

| (주)셀루메드바이오로직스 | 종속회사 | |

| 환경설비 공사 | (주)인스그린 | 주요종속회사 |

| 일반설비 시공업 | 환경이엔지(주) | 주요종속회사 |

| 부동산 개발업 | (주)보령엘엔지특화산단 | 종속회사 |

2. 주요 제품 및 서비스

가. 주요 제품, 서비스 등의 매출 현황

(단위 : 백만원)

| 사업부문 | 주요제품 | 2024년 3분기말 | 2023년 | 2022년 | |||

|---|---|---|---|---|---|---|---|

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | ||

| 의료기기 | TKR, DBM, BMP2 등 | 8,611 | 9 | 14,130 | 14 | 14,644 | 12 |

| 화장품 | FGF7 (피부재생촉진 화장품) 등 | 0 | - | 535 | 1 | 9,763 | 8 |

| 도소매 | ODF(*Oral Dissolving Film, 구강용해필름) 등 | -42 | - | 400 | 1 | 738 | 1 |

| 건설기계설비 | 환경설비 공사, 일반설비 등 | 80,749 | 87 | 76,519 | 80 | 90,385 | 74 |

| 용역 및 기타 | 용역 및 기타 | 3,188 | 3 | 3,969 | 4 | 6,556 | 5 |

| 합 계 | 92,506 | 100.0 | 95,553 | 100 | 122,085 | 100 | |

나. 주요 제품 소개

1) 의료기기

인체조직이란 심장, 간, 폐, 안구 등의 장기와는 달리 인간의 골격과 외장을 이루는 뼈, 인대, 건, 근막, 피부, 각막 등을 의미합니다. 이러한 인체조직은 손상이 올 경우 다른 조직이나 재료로의 대체가 가능하며, 당사는 이러한 인체조직의 대체 재료를 연구 개발하고 있습니다. 인체조직을 대체하는 재료는 환자자신의 자가 조직, 기증시신으로부터 채취한 동종조직, 다른 동물로부터 채취한 이종조직 그리고, 무기물 등을 활용, 조합하여 얻어낸 합성재료로 나눌 수 있습니다.

환자자신의 자가 조직은 환자 자신의 세포 및 면역거부인자 등을 그대로 가지고 있으므로 가장 치유가 빠른 대체조직입니다. 반면, 타인의 조직인 동종조직은 세포 및 면역거부인자 등을 제거하여 자가골에 비해 조직수복 속도가 더디고 그 양의 한계가 있으며, 이종조직은 더욱 느리나 공급량은 많고, 합성 재료의 경우, 반응속도는 느리나 공급양을 조절할 수 있고 여러 가지 복합화에 의해 성능을 개선할 수 있습니다. 이와 같은 성능이 향상된 복합제품을 개발하기 위해 10년간 근골격계 치유용 성장인자 개발에 전념해 왔으며 치과용골이식재로서 BMP-2 품목은 사업화 되었고, FGF-7 등 일부 품목은 화장품용이나 화상치료제의 원료로 개발이 진행 중에 있습니다.

생체용 금속은 고부가 가치사업으로 관절, 척추, 뼈 등의 손상 시 치료를 위하여 인체내에 삽입하는 금속재료로 당사의 주력제품은 척추 내 고정 장치인 OPS System과CTL System이 있습니다. 생체용 금속인 임플란트는 불과 1998년도만 하더라도 국내는 미국, 독일, 프랑스에서 수입된 제품이 주류를 이루고 있었으나 당사를 비롯한 국내 유수 기업이 다국적기업과 시장 경쟁을 하고 있으며, 연구개발을 통하여 현재 EOS Spinal System과 Pallas M Spinal System은 미국의 FDA 허가 승인을 받았습니다.

전 세계적으로 평균수명이 연장되고 소득수준이 높아지면서 병원을 찾는 빈도는 점차 늘어남에 따라 환자를 위해 고통을 줄이고 수술 및 회복시간을 단축시키려는 다양한 시도가 계속되고 있습니다. 한편, 의료기술이나 수술방법도 여러 재료를 이용, 빠르고 간편하게 발전하고 있습니다. 이를 위해 수술용 재료들이 새롭게 개발되어 그 생체용 금속의 수요는 증가세를 보이고 있습니다.

2009년부터 생체유래 및 합성 재료를 바탕으로 연구해 오던 인체조직 대체 연구와 더불어 생체적합성 금속소재를 이용한 인공관절 연구를 통한 기술집약형 정형용 의료기기 개발을 착수하기 시작했으며, 기존에 100% 해외 상품에 의존해 오던 국내 의료기기 시장에 국산화를 성공하여 판매 중에 있습니다.

인체에 무해하지 않은 의료용 금속, 세라믹 소재를 이용하여 환자의 관절을 재건하기위해 사용되는 임플란트로서 대표적으로는 인공무릎관절 및 인공고관절이 있습니다.특히, 인공무릎관절은 세계의 인공관절 시장에서 절반 정도를 차지하고 있는 비중이 큰 제품입니다. 특히, 당사의 제품 중 하나인 인공무릎관절은 기존의 해외 상품들에 비해 다른 원재료와 표면코팅기술을 보유하고 있어서 제품에 대한 강도, 내마모도, 중량에 있어 더욱 우수하다는 임상적 평가를 받고 있습니다.

인공관절의 경우도 단순 의료기기 제작의 수준이 아닌, 인체의 운동에 적합하도록 설계된 공학적 기법, 마모, 부식, 파괴로부터 보호해 줄 수 있는 재료의 선정 및 재료 표면의 코팅 기법, 체내에 이식 후 시간이 경과하더라도 전혀 무해하고 구조적으로도 안전한 설계 및 제조가 되어야 하기 때문에 여러 분야의 학문적 기술이 집약된 제품이라고 볼 수 있습니다. 정부 지원 과제를 통해 동양인에게 적합한 인공무릎관절 디자인 개발을 수행하여 다양한 제품 개발을 하고 있습니다.

① 동종이식재(Allograft)

기증자로부터 채취된 조직은 일련의 처리를 통해 최종적으로 소독 및 멸균 처리를 거쳐 환자가 필요로 하는 조직 결손 부위를 대체하기 위해 사용됩니다. 현존하는 조직 수복용 치료재료 중에서 가장 우수한 치료 효과를 가지고 있는 것으로 평가 받고 있습니다. 현재 정형외과 및 신경외과 분야에서 ACL/PCL 재건, Knee/Hip 재건, Spinalbone fusion, Trauma 등에 대한 수술에 흔히 사용되고 있습니다. Allograft는 기증자시신의 사회학적, 의학적 병력과 관련된 모든 서류를 확보한 후, 특정 교육을 이수한 실무자 및 의사 면허를 소지하고 전문적 지식을 갖춘 의료관리자의 확인을 거쳐 기증된 조직의 안전성을 확보한 후, 철저한 청정관리 시스템을 통해 일련의 가공 처리 및 소독, 멸균을 거쳐 생산됩니다.

② 수술용고정체

인체 내에 삽입되어 골연부 조직과 뼈의 원형복구에 필요한 내고정 와샤와 스크류를 사용하는 인대 재건용 제품입니다. 시술 후에는 관절을 조기적인 운동이 가능하며, 시술의 응용범위가 다양하며, 시술 후 제거가 용이하다는 것이 특징입니다. 또한 고정력이 우수하고, 강도가 탁월하며, 연부조직 및 건 등의 손상을 최소화하기 위해 설계된 제품들입니다. 또한 환자의 조건에 맞춰 시술이 가능한 다양한 규격을 제공하고 있습니다.

③ SPINE

생체용 금속은 고부가 가치사업으로 관절, 척추, 뼈 등의 손상 시 치료를 위하여 인체내에 삽입하는 금속재료로 당사의 주력제품은 척추 내 고정 장치인 OPS System과CTL System으로 구성되어 있습니다. 생체용 금속인 임플란트는 불과 1998년도만 하더라도 국내는 미국, 독일, 프랑스에서 수입된 제품이 주류를 이루고 있었으나 당사를 비롯한 국내 유수 기업이 다국적기업과 시장 경쟁을 하고 있는 상태입니다. 전 세계적으로 평균수명이 연장되고 소득수준이 높아지면서 병원을 찾는 빈도는 점차 늘어남에 따라 환자를 위해 고통을 줄이고 수술 및 회복시간을 단축시키려는 다양한 시도가 계속되고 있습니다. 한편, 의료기술이나 수술방법도 여러 재료를 이용, 빠르고 간편하게 발전하고 있습니다.

④ 인공관절

인체에 무해한 의료용 금속, 세라믹 소재를 이용하여 환자의 관절을 재건하기위해 사용되는 임플란트로서, 대표적인 제품으로는 인공무릎관절 및 인공고관절이 있습니다. 특히, 인공무릎관절은 세계의 인공관절 시장에서 절반 정도를 차지하고 있는 비중이 큰 제품입니다. 특히, 기존의 해외 상품들에 비해 다른 원재료와 표면코팅 기술을 보유하고 있어서 제품에 대한 강도, 내마모도, 중량에 있어 더욱 우수하다는 임상적 평가를 받고 있는 실정입니다. 인공관절의 경우도 단순 의료기기 제작의 수준이 아닌, 인체의 운동에 적합하도록 설계된 공학적 기법, 마모, 부식, 파괴로부터 보호해 줄 수 있는 재료의 선정 및 재료 표면의 코팅 기법, 체내에 이식 후 시간이 경과하더라도전혀 무해하고 구조적으로도 안전한 설계 및 제조가 되어야 하기 때문에 여러 분야의학문적 기술이 집약된 제품이라고 볼 수 있습니다. 기존 당사가 보유하고 있던 제품은 모바일 베어링형 인공무릎관절 제품군이었으나, 신제품 개발로 인해 고정형 베어링형 인공무릎관절 제품군이 출시되어 인공무릎관절의 제품군이 다양화하였습니다.

당사의 인공무릎관절 제품은 모바일 형으로 국내 식약처로부터 2010년 9월 최초 허가를 받았습니다. 이후 고정형 무릎관절인 LUMINUS-FLEX(L-F) Fixed Knee System)을 개발하여 2013년 9월에 허가를 취득하였습니다.

⑤ 기타의료기기(시멘트분배기, 의료용천자기)

외과적 시술 과정 중에 사용되는 일종의 시술 기구라고 할 수 있으며, 골 결손 부위를충진하거나, 골 조직의 특정 부위를 안전하게 천공하기 위해서 사용되는 제품입니다.본 제품들은 체내에 직접 이식되는 제품은 아니지만, 의료자가 시술 중에 사용함에 있어 용이하게, 그리고 안전하게 사용할 수 있도록 고안되어야 하며, 시술 중에 인체의 조직과 접촉되는 부분이 있기 때문에 원재료의 안전성도 입증이 되어야 합니다. 다른 군의 제품들보다 수요량이 많지는 않지만 해당 시술에 있어서 결코 없어서는 안되는 중요한 제품들이기도 합니다.

2) 바이오의약품

당사는 동종조직을 가공, 처리하는 인체조직은행으로 현재 국내시장 점유율 1위를 달리고 있으나, 동종조직의 효능 및 수급에 한계를 느껴 2005년 11월부터 합성 재료 등을 활용한 인체조직 대체재료 즉, 조직수복용 생체재료를 개발하기 위해 노력해 왔습니다. 인체조직의 완벽한 재현을 위해서는 골격을 이루는 지지체와 성장인자 및 세포가 모두 존재하여야 하는 바, 현재 당사는 인체조직 중 주로 뼈와 건을 대체할 수 있는 재료 및 제품개발에 매진하고 있으며, 조직을 이루는 주요한 요소로 성장인자 중 하나인 골형성 단백질의 대량 발현 시스템을 구축한 상태입니다.

이러한 노하우를 바탕으로 현재 rhBMP2를 원료로 한 골이식용복합재료에 대한 임상시험 승인을 식약처로부터 허가 받아 국내 의료기관에서 임상시험을 마쳤으며, 식약처의 품목허가 등록을 통해 판매 중에 있습니다.

생명공학, 유전공학, 의용공학, 재료공학 등의 다양한 바이오 기술이 집약되어 개발된 제품을Biologics 분야라고 하며, 대표적으로는 재조합단백질인 골형성단백질(rhBMP2)을 가미한 탈회골 이식재, 일반 탈회골기질(DBM)이식재, 스폰지 형태의 골이식재, 이종 조직 유래의 이종이식재, 그리고 동종 인대 조직을 이용한 자가줄기세포치료제 등이 있습니다.

이 제품군은 연구개발 기간도 오래 소요되지만, 그보다도 제품을 판매하기 위한 인허가 과정이 매우 까다롭고, 오래 걸리는 단점이 작용하고 있습니다. 하지만 제품의 판매 허가를 받게 되어 시장에 진출하게 되면 시장 확보의 선점 및 독점 효과, 그리고 고부가가치 창출을 할 수 있다는 장점도 작용하고 있습니다. 일부 조직 이식재와 관련된 정형외과, 신경외과 및 치과 관련 이식재가 시중에 판매 중에 있으며 당사의 기업부설연구소에서는 꾸준한 연구개발 및 의대 교수팀과의 공동 연구 수행을 통해 신규 이식재 개발을 진행하고 있으며, 매출을 발생시키고 있는 분야 중에 하나입니다.

현재는 다양한 골형성 단백질의 개발을 위해 기존 개발된 rhBMP2에 이어 TGFβ1 및 FGF7의 세포주 개발 및 대량생산 기술을 확립하였고, 현재는 성장인자를 활용한 골재생 제품, 창상피복재 및 기능성화장품과 같은 응용제품 개발을 진행 중에 있습니다.

① BIOLOGICS

대표적으로는 재조합단백질인 인간재조합 골형성단백질(rhBMP-2)을 비롯하여, 탈회골기질(DBM) 이식재, 이종 조직 유래의 이종이식재, 그리고 동종 인대 조직을 이용한 자가줄기세포치료제 등이 있습니다. 탈회골기질 이식재는 현재 정형외과 및 신경외과 분야에서 시술에 사용되고 있으며, 재조합골형성 단백질을 원료로 만들어진복합의료기기 역시 식약처 제품 승인을 받아 시장에 출시를 한 상태입니다.

탈회골 이식재 제품인 Rafugen DBM은 2016년 6월 대만을 시작으로 태국, 인도네시아, 콜롬비아, 과테말라, 도미니카공화국, 베트남, 말레이시아, 인도 식약청으로부터 의료기기 수출품목허가를 취득하였고, 특히 2018년 4월 미국 FDA 로부터 품목허가를 취득하였습니다

당사의 제품인 차세대 골이식재 제품인 Rafugen BMP2는 CHO Cell 배양 방식의 재조합 인간 골형성 단백질 rhBMP2 (Recombinant Human Bone Morphogenic Protein-2)을 주원료로 제조한 제품으로 기존 제품보다 빠른 골재생 효과가 있습니다. Rafugen BMP2는 2015년 3월 태국 식약청과 2020년 1월 멕시코, 2월 베트남 식약청으로부터 의료기기 수출품목허가를 취득하였습니다.

3) Cosmeceutical

당사는 뛰어난 바이오 기술력을 보유하고 있으며 피부재생에 탁월한 단백질인 FGF7을 생산하며 우수한 품질관리 시스템을 보유하고 있습니다. FGF7(Fibroblast growthfactor7 또는KGF: Keratinocyte growth factor) 물질은 상처의 치료 또는 흉터생성의 방지 효능이 뛰어난 성장인자로 2016년 조성물 특허 출원 및 등록을 완료하였습니다.(2016년 06월 16일, 출원번호 제10-2015-0140539호). 또한, 현재 FGF7은 기능성 화장품 원료 및 피부 재생 촉진물질로 사용되고 있으며 GMP 생산과 품질관리를 통하여 제품을 지속적으로 생산할 계획입니다.

FGF7은 손상된 피부 노화를 방지하고, 상처가 생긴 피부의 건강한 회복에 필수적인인자/단백질로써 전세계적으로 널리 연구되고 알려진 단백질이며 피부내 활동영역이 표피에서 진피까지 폭넓게 작용하고 있는 성장인자 입니다. 이러한 작용으로 피부3개 구성물질인 콜라겐, 엘라스틴, 히알루론산 합성에 관여하여 피부탄력 및 노화관리(주름, 처짐, 건조함 등)에 효과적인 단백질입니다.

4) 환경설비 공사업

당사의 자회사인 (주)인스그린은 2019년 유기성 폐기물 발효장치 특허권 취득 및 2020년 친환경 스마트한 유기성폐기물 처리시스템 및 그 운영에 대한 특허를 취득하였으며, 국내 다수의 음식물 쓰레기 처리설계,시공 및 운전노하우(Know-How)를 바탕으로 효율성과 쾌적한 주변환경을 조성하였습니다. 또한, 녹색환경(GREEN) 친화적인 기업으로 성장하겠다는 기업이념을 담아 2021년도에 (주)인스그린으로 사명을 변경 하였습니다.

5) 일반설비 사업

당사의 자회사인 환경이엔지(주)는 1997년 9월에 ISO 9001 인증획득 및 최신 CAD 및 CAM SYSTEM을 설치하여 닥트 및 배관을 설계·제작하여 현장조립식 공법을 시행하고 있습니다. 또한 4차 산업혁명 시대의 흐름을 주도적으로 선도하고 IoT와 AI를 접목한 기계/설비/시공 전문 기술의 연구를 통하여 시공능력을 향상시켜 동종업계에서 최고의 기술력을 인정받고 있습니다.

6) 신규 사업 등의 내용 및 전망

인체조직의 완벽한 재현을 위해서는 골격을 이루는 지지체와 성장인자 및 세포가 모두 존재하여야 하는 바. 현재, 당사는 인체조직 중 주로 뼈와 건을 대체할 수 있는 재료 및 제품 개발에 매진하고 있으며, 조직을 이루는 주요한 요소로 성장인자 중 하나인 재조합골형성 단백질의 대량 발현 시스템을 구축한 상태입니다. 현재는 기존 개발된 rhBMP2를 이용한 정형용 제품 개발에 집중하고 있으며, FGF7 창상피복재, FGF

7, TGFβ1 기능성화장품과 같은 응용제품 개발을 진행 중에 있습니다.

당사는 피부조직 재생 단백질 "재조합인간 섬유아세포성장인자-7(rhFGF7)” 및 형질전환인자 베타 1(TGF β1)의 연구 개발 성공으로 당사는 신규 사업으로 바이오 화장품 및 피부재생 연구 분야시장에 진출하였습니다.

FGF7 (Fibroblast Growth Factor) 및 TGFβ1은 섬유아세포를 자극하여 강한 증식성을 유도하는 성장인자로서 피부를 구성하고 있는 콜라겐과 엘라스틴에 관여하는 피부의 밀도를 높여 손상된 피부조직의 상처치유, 노화와 직접 관련 있는 주름 생성 억제, 피부탄력 개선에 효과적입니다. 개발된 rhFGF7은 피부노화를 예방할 수 있는 소재로 항바이오 화장품 및 피부재생 연고제 소재로 폭넓게 적용이 가능합니다. 이번Biologics (바이오공정을 통해 생산된 생명체 유래 산물들 활용) 기반의 rhFGF7, TGFβ1의 개발로 화장품 소재시장에 진출해 사업 다각화를 추진하고 있습니다.

mRNA 백신 생산 효소 사업은 2024년 하반기부터 제품 생산이 가능할 것으로 예상되며 점차적으로 커져가는 mRNA 백신, 치료제 시장에 따라 매출 또한 지속적으로 성장해 나갈 것으로 예상됩니다. 또한 미생물 플랫폼을 이용한 효소의 개발 및 생산 경험을 바탕으로 고부가가치를 창출할 수 있는 다양한 효소 시장으로 진입이 가능합니다. 당사는 GMP 급의 생산시설을 준공하여 mRNA 생산효소를 생산하고자 하며, 이를 바탕으로 국내외 백신 및 치료제 mRNA 생산효소 시장에서 경쟁력을 갖추고자 합니다.

전기 이륜차 시장은 교체형 배터리팩 시장과 동반하여 성장하는 특징을 갖고 있으며, 정부의 정책 역시 전기 이륜차 보급과 함께 국가표준 교체형 배터리팩을 수용하는 배터리 교환 스테이션(BSS-Battery Swapping Station)에 대한 인프라 구축에 지원금을 동시 투입한다는 계획입니다. BSS 인프라 구축 지점 및 속도가 전기 이륜차와 배터리팩 판매량에 많은 영향을 주게 될 것이므로 당사는 BSS 플랫폼을 자체 개발하는 동시에 국가 표준 교체형 배터리팩을 생산하고, 이를 통신사, 운영사 등과 컨소시엄 형태로 운영할 계획입니다. 이러한 전략을 통해 조기에 일정 수준 이상의 시장 점유율을 확보하고, 추후 국내외 전기이륜차 제조사와 협업을 통해 국내는 물론 동남아시아를 중심으로 한 해외시장까지 사업을 확대해 나갈 예정입니다.

다. 주요 제품의 가격 변동

당사의 제품가격은 동일 품목이라 하더라도 규격, 판매형태, 급여 항목여부에 따라 단가가 상이하여 정해진 가격으로 판매되지 않습니다. 이에 주요 제품 가격 변동추이를 산정하여 표기하기가 적합하지 않아 기재하지 않았습니다.

3. 원재료 및 생산설비

가. 주요 원자재 가격변동

| (단위 : 원) | ||||

|---|---|---|---|---|

| 구분 | 품목 | 2023년 | 2022년 | 2021년 |

| BIOLOGICS | Cortical Bone | 4,766 | 3,852 | 3,485 |

| Cortical Segments | 7,907 | 7,701 | 6,716 | |

※ 당사가 생산하고 있는 제품의 원자재는 일부 해외에서 수입하고 있습니다. 따라서환율의 변동으로 인해 일부 원재료의 가격은 다소 대외적인 변수에 따라 변동할 수 있습니다.

나. 생산 및 설비에 관한 사항

(1) 생산능력 및 생산능력의 산출근거

① 생산능력

TKR(인공관절)

| (단위 : EA) | ||||

|---|---|---|---|---|

| 구분 | 2023년 | 2022년 | 2021년 | |

| TKR | Femoral (Ti) | 4,200 | 8,400 | 8,400 |

| Bearing (Pe) | 4,200 | 8,400 | 8,400 | |

| Tibial (Ti) | 4,200 | 8,400 | 8,400 | |

| Patella (Pe) | 1,500 | 3,000 | 3,000 | |

② 생산능력의 산출 근거

(2023년 12월 31일 현재)

| (단위 : EA) | ||||

|---|---|---|---|---|

| 구분 | 월생산능력 | 산출근거 | 비고 | |

| 인공관절 | Femoral | 700 | Femoral, Bearing, Tibial 생산량을 월평균 23일 근무, 1일 8시간 근무기준 무인가동화 시켜서 제품별 월 700ea씩 생산을 기준으로 잡고 있습니다. | - |

| Bearing | 700 | |||

| Tibial | 700 | |||

| patella | 250 | |||

(2) 생산실적

① 생산실적

| 구 분 | 단위 | 2023년 | 2022년 | 2021년 |

|---|---|---|---|---|

| 동종이식재군 | EA | - | 29 | - |

| 이종(INTERG/줄기) | EA | - | 4,190 | 1,289 |

| BIOLOGICS군 | EA | 197,102 | 188,447 | 121,664 |

| 수술용고정체군 | EA | - | - | 534 |

| 인공관절군 | EA | 9,416 | 13,310 | 13,780 |

| 성장인자(FGF7) | ㎍ | - | 662 | 694 |

| 합 계 | - | 206,518 | 206,638 | 137,961 |

② 가동률

(2023년 12월 31일 현재)

| (단위 : EA) | ||||

|---|---|---|---|---|

| 구분 | 월가동생산능력 | 월실제생산량 | 월평균가동률 | |

| 인공관절 | Femoral | 700 | 245 | 35.00% |

| Bearing | 700 | 229 | 32.71% | |

| Tibial | 700 | 245 | 35.00% | |

| patella | 250 | 67 | 26.80% | |

| 합 계 | 2,350 | 786 | 33.45% | |

다. 생산설비 현황

(자산항목 : 유형자산)

| (단위 : 천원) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 구분 | 구분 | 소유 형태 |

기초장부가액 | 당기증감 | 당기 상각 |

대체 | 손상차손 | 당기말 | |

| 증가 | 감소 | ||||||||

| 지배회사 및 종속회사 |

토지 | 자가 | 1,783,510 | - | - | - | - | - | 1,783,510 |

| 건물 | 자가 | 2,541,084 | - | - | (179,764) | - | - | 2,361,320 | |

| 기계장치 | 자가 | 1,635,402 | 982,577 | - | (290,987) | 873,255 | (2,889,134) | 311,113 | |

| 차량운반구 | 자가 | 71,443 | 222,492 | (1,262) | (75,287) | - | - | 217,386 | |

| 공구와기구 | 자가 | 820,403 | 241,599 | - | (239,981) | 76,950 | (898,126) | 845 | |

| 비품 | 자가 | 386,709 | 122,656 | - | (150,332) | 89,003 | (324,820) | 123,216 | |

| 시설장치 | 자가 | 963,594 | 79,164 | - | (402,598) | 1,790,989 | (2,406,773) | 24,376 | |

| 건설중인자산 | 자가 | 390,829 | 2,536,522 | - | - | (2,830,196) | (97,064) | 91 | |

| 합 계 | 8,592,974 | 4,185,010 | (1,262) | (1,338,949) | - | (6,615,917) | 4,821,857 | ||

4. 매출 및 수주상황

가. 매출에 관한 사항

| (단위 : 백만원) | ||||

| 사업부문 | 매출유형 | 제39기 | 제38기 | 제37기 |

| 의료기기 | 제품, 상품 | 14,130 | 14,644 | 11,648 |

| 화장품 | 상품 | 535 | 9,763 | 7,381 |

| 도소매 | 상품 | 400 | 738 | - |

| 건설기계설비 | 공사 등 | 76,519 | 90,385 | 76,181 |

| 용역 및 기타 | 용역 및 기타 | 3,969 | 6,556 | 4,708 |

| 합 계 | 95,553 | 122,085 | 99,918 | |

나. 판매경로

① 의료기기 및 바이오로직스 사업

관리부 주문접수→영업부 및 관리부의 제품 확인→제품 출하 → 병원 및 주문처에 공급

장거리 지역의 경우, 신속한 출하를 통해 기차, 비행기, 버스를 이용한 화물 수송 서비스를 활용하고, 인근 지사 및 대리점 인력이 제품을 pick-up하여 해당 사용처로 공급함

② 환경설비 공사 사업

입찰 및 수주영업으로 조달청 입찰→민간수주영업→운영사업소 위탁영업→특수공법 및 친환경 특허를 이용한 공사 수주의 과정을 거침

③ 일반설비 사업

일반설비부문(기계설비, 소방 및 환기시설)입찰→수주→계약→시공→사후관리의 과정을 거침

다. 판매방법 및 조건(의료기기 및 바이오로직스 사업)

① 판매방법

- 동종이식재군 : 당사의 동종이식재 영업팀, 지사, 대리점의 인력을 활용. 이식재를 사용처에 직접 공급하는 시스템

- 수술용고정체군 : 당사의 이식재가 투입되는 시술 조건에 따라 부수적으로 고정용 나사 제품이 필요하게 됨. 따라서 동종이식재군과 유사한 방식으로 제품의 판매가 가능함

- BIOLOGICS군 : 직판 및 대리점 영업으로 병행 진행

- 인공관절군 : 당사의 인공관절 영업팀, 지사 및 대리점의 인력을 활용. 제품을 사 용처에 직접 공급하는 시스템. 동종이식재군의 판매 형태와 유사함

- 기타의료기기군 : 필요로 하는 주문을 병원으로부터 접수받고, 해당 사용처에 공 급하는 시스템

② 조건

- 내수 : 병의원 및 대리점 등에 납품시 세금계산서 발행, 발행 후 평균 6개월내에 현금 및 어음회수조건

- 수출 : 수출제품은 일반적으로 발주 물량의 총액을 선적 전 전액 또는 일부(평균 50%) 선급금을 받고 진행하나 특정 거래처의 경우의 2 ~ 6개월 후 현금 수금을 진행하는 경우도 있음

라. 판매전략(의료기기 및 바이오로직스 사업)

① 국내 마케팅 네트워크

- 당사 제품의 주요시장은 정형외과, 신경외과, 치과이므로 이 분야의 현재 전국적인영업망을 구축해 놓은 기존의 마케팅 네트웍을 적극 활용.

- 이외에 별도의 전국적인 마케팅팀을 신규 구축, 제품 개발자 및 임상전문의들을 활용, 서울, 부산 등 6대 도시를 중심으로 제품 사용방법에 대한 세미나 개최.

- 제품 개발자, 참여 임상의 등을 적극 후원하여 6대 도시 대표 병원에 전문 클리닉에서 제품을 사용할 수 있도록 사용자의 유도.

- 당사의 제품을 판매하는 대리점들과의 지속적인 정보교환을 통해서 상호신뢰 관계구축 및 고객사의 기술환경 분석을 통해 신규 Needs를 선도할 수 있는 위치를 확립 하여 지속적인 Win-Win 관계를 이끌어 감으로써 회사의 성장유도와 더불어 지속적으로 각 산업별 Industry Know-how를 갖고 있는 파트너를 지속적으로 확장함으로써 당사의 영업활동 범위를 지속적으로 확장할 예정임

② 해외 마케팅 네트워크

- 해외 마케팅 네트워크는 미국을 비롯하여 대만(Careplusone, Xelite Biomed & Ryan Medical), 콜롬비아(RP Dental), 도미니카(Medidental), 페루(Bioimplant), 인도네시아(PT. SKBio), 인도(Asia Actual & Solco), 캄보디아(S32 Dental Supply), 말레이시아(Spine Innovations & Ample Healthcare), 베트남(AnPhaTech), 태국(Bangkokmex), 미얀마(Careplusone), 칠레(Harmony Medical) & 터키(Opus Medical) 등의 국가에 영업망을 구축하고 각국 규제기관에 제품을 등록하여 지속적 판매

- 남아프리카공화국(SCIMET), 필리핀(FortuneJade Medical), 쿠웨이트(New Owler), 카자흐스탄(Almagest) & 코스타리카(RP Dental) 등의 국가는 제품등록 및 판매를 위한 영업망을 새로이 구축 중에 있으며, 러시아를 비롯한 CIS국가, 남아메리카, 아프리카, 아시아 & 중동시장의 신규 영업망 발굴 진행중에 있음.

- 코로나19로 인하여 연기되었던 대륙별 의료기기 전시회에 참가함으로써 진성 거래처 리스트를 확보함으로써 추가 영업망 확대 기대

- rhBMP-2, rhBMP-4, rhBMP-7 & rhFGF-7의 성장인자(Growth Factors)의 해외 시약 공급업체를 통한 판매망을 구축할 계획으로 해외 영업 파이프라인 확대

③ 국내 수출 기업을 통한 판매

당사는 국내 대학병원 및 인체조직이식재 수출기업과 협력 관계를 지속으로 유지하며, 지속적으로 수출될 수 있도록 영업마케팅본부에서는 노력하고 있습니다.

마. 수주상황

| (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 |

|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | |||

| 현대자동차그룹글로벌비즈니스센터 | 2020-02-25 | 2024-12-31 | 448 | 448 | 0 |

| 대곡-소사 복선전철 4공구 | 2020-02-10 | 2023-07-31 | 3,777 | 3,777 | 0 |

| 창동 창업및 문화산업단지 | 2020-03-10 | 2023-07-20 | 7,763 | 7,763 | 0 |

| 대곡~소사 복선전철 3공구 | 2020-07-07 | 2023-08-31 | 5,339 | 5,339 | 0 |

| 힐스테이트푸르지오주안 | 2020-07-09 | 2023-06-30 | 17,360 | 17,360 | 0 |

| 광명의료복합클러스터 | 2020-08-19 | 2022-04-30 | 7,469 | 7,469 | 0 |

| DHL INCHEON | 2020-09-22 | 2023-09-30 | 7,042 | 7,042 | 0 |

| 한국은행 통합별관 | 2020-10-06 | 2023-02-19 | 6,116 | 6,116 | 0 |

| 울산다운2 아파트 | 2020-12-09 | 2025-02-14 | 8,113 | 783 | 7,330 |

| 수원영흥푸르지오 | 2021-02-01 | 2023-06-28 | 9,756 | 9,756 | 0 |

| 이대 마곡병원 | 2021-03-05 | 2023-03-31 | 92 | 92 | 0 |

| 고양향동 스타비즈 | 2021-03-18 | 2023-03-10 | 7,817 | 7,817 | 0 |

| 별내선(암사~별내) 복선전철 4공구 | 2021-05-17 | 2024-06-30 | 5,139 | 4,704 | 435 |

| 판교 KT 사옥 신축공사 | 2021-05-20 | 2023-06-30 | 8,551 | 8,551 | 0 |

| 인천공항 T2 장기주차장 | 2021-07-12 | 2023-12-31 | 4,897 | 4,897 | 0 |

| 과천지식정보타운 | 2021-07-08 | 2023-06-30 | 7,316 | 7,316 | 0 |

| 남양주 다산지금 오피스텔 | 2021-07-29 | 2023-03-31 | 4,728 | 4,728 | 0 |

| 힐스테이트 청계 센트럴 | 2021-09-03 | 2024-05-21 | 6,200 | 4,898 | 1,302 |

| 알앤알물류 평택센터 | 2021-11-18 | 2024-01-31 | 2,538 | 2,395 | 143 |

| 원주 군부대 시설공사(기계) | 2021-12-24 | 2024-02-29 | 2,623 | 2,589 | 34 |

| 원주 군부대 시설공사(소방) | 2021-12-24 | 2024-02-29 | 92 | 4 | 88 |

| 힐스테이트 달성공원역 | 2021-12-28 | 2024-08-31 | 8,098 | 5,692 | 2,406 |

| 힐스테이트 장안 센트럴 | 2021-11-22 | 2024-08-31 | 5,945 | 4,221 | 1,724 |

| 미래인로지스부천 (소방) | 2022-03-07 | 2024-05-07 | 2,911 | 1,970 | 941 |

| 미래인로지스부천(일반) | 2022-05-26 | 2024-04-25 | 1,008 | 823 | 185 |

| e편한세상 문정 | 2022-04-26 | 2024-06-28 | 7,460 | 5,605 | 1,855 |

| 구립 장애인종합복지관 | 2022-05-10 | 2024-07-08 | 742 | 48 | 694 |

| 경기주택도시공사 융복합 | 2022-05-25 | 2024-06-30 | 8,069 | 5,639 | 2,430 |

| 경기주택도시공사 융복합(가설) | 2022-05-25 | 2023-12-31 | 76 | 76 | 0 |

| 덕소7구역 기계설비공사 | 2022-06-09 | 2023-11-14 | 2,491 | 2,484 | 7 |

| 덕소7구역 소화설비공사 | 2022-06-09 | 2023-11-14 | 1,894 | 1,876 | 18 |

| 영동.한양빌라 정비사업 | 2022-06-20 | 2023-06-19 | 6 | 6 | 0 |

| 용인미르 화재복구 공사 | 2022-07-01 | 2023.01.31 | 890 | 890 | 0 |

| 힐스테이트 더 운정 | 2022-07-04 | 2025-08-06 | 32,150 | 3,035 | 29,115 |

| 서울 종암 라온 청년주택 | 2022-09-23 | 2024-12-31 | 10 | 10 | 0 |

| 외국기업창업지원센터(IKP)수재복구공사 | 2022-09-20 | 2023-03-20 | 866 | 866 | 0 |

| KT구의역세권 | 2022-11-14 | 2024-07-31 | 13,288 | 4,074 | 9,214 |

| 마곡 MICE 복합단지구 | 2022-11-07 | 2024-08-31 | 9,279 | 1,745 | 7,534 |

| LG화학 대전기술연구원리모델링 | 2022-12-01 | 2023-11-30 | 6,194 | 6,194 | 0 |

| 경희중 건축공사(석면해체제거) | 2022-12-28 | 2023-03-10 | 230 | 230 | 0 |

| 경희중 건축공사(체육관 환경개선) | 2022-12-28 | 2023-03-10 | 147 | 147 | 0 |

| 아산배방 라온(기계) | 2023-02-10 | 2024-08-16 | 2,444 | 2,252 | 192 |

| 아산배방 라온(소방) | 2023-02-10 | 2024-08-16 | 1,709 | 50 | 1,659 |

| 지하철 1호선 종각역 | 2023-04-17 | 2023-12-12 | 2,546 | 2,464 | 82 |

| 청담삼익아파트 | 2023-05-04 | 2025-08-31 | 13,644 | 1,008 | 12,636 |

| 힐스테이트 삼성 | 2023-05-11 | 2026-06-14 | 4,490 | 258 | 4,232 |

| 힐스테이트 삼성(소방) | 2023-05-10 | 2026-06-30 | 2,727 | 2 | 2,725 |

| 생활SOC 금천구 가족센터 | 2023-08-01 | 2025-07-03 | 226 | 0 | 226 |

| 마포신수동 주택조합 | 2023-07-11 | 2026-07-25 | 8,000 | 183 | 7,817 |

| 아크로 여의도 더원(일반) | 2023-07-25 | 2026-11-16 | 7,600 | 219 | 7,381 |

| 아크로 여의도 더원(소방) | 2023-11-16 | 2026-11-30 | 6,992 | 0 | 6,992 |

| ASML화성 | 2023-08-16 | 2025-04-23 | 6,488 | 84 | 6,404 |

| 제3처리장 배관 교체공사 | 2023-08-14 | 2023-12-31 | 317 | 317 | 0 |

| 영주 휴천동 공동주택(기계) | 2023-08-07 | 2025-10-31 | 4,172 | 158 | 4,014 |

| 영진약품 화재피해 복구 | 2023-08-21 | 2023-10-25 | 203 | 203 | 0 |

| 영주 휴천동 공동주택(소방) | 2023-09-13 | 2025-11-25 | 2,600 | 1 | 2,599 |

| 대구점23RM 현장 | 2023-11-24 | 2024-07-31 | 614 | 36 | 578 |

| 대구점 B1F 식품리뉴얼 | 2023-12-28 | 2024-07-31 | 139 | 0 | 139 |

| 기초과학연구원 2차 건립공사 | 2023-12-01 | 2025-06-15 | 10,872 | 48 | 10,824 |

| ANGIO실 분만실 설비공사 | 2023-12-23 | 2024-12-05 | 53 | 2 | 51 |

| ANGIO실 (크린룸 공사) | 2023-12-23 | 2024-12-05 | 89 | 74 | 15 |

| 양강중 시설개선공사 | 2023-12-29 | 2024-03-27 | 1,068 | 3 | 1,065 |

| 문산~도라산 고속도로 제2공구(전기포함) | 2020-09-21 | 2024-10-29 | 14,822 | 456 | 14,366 |

| 21-육-00부대 시설공사 | 2021-10-07 | 2023-11-30 | 1,440 | 1,404 | 36 |

| 21-남-해 쇄암리중본오수처리시설 | 2021-12-15 | 2024-12-31 | 220 | 153 | 68 |

| 구리병원 경계울타리 공사 | 2022-12-07 | 2023-05-15 | 601 | 601 | 0 |

| 춘천시 음식물류폐기물자원화시설 민간위탁 용역 | 2022-01-01 | 2024-12-31 | 4,600 | 3,067 | 1,533 |

| 당진음식물류폐기물 자원화시설 민간위탁용역 | 2022-01-01 | 2024-12-31 | 6,300 | 4,200 | 2,100 |

| 김천가축분뇨 자원화시설 민간위탁운영 | 2023-01-01 | 2024-12-31 | 727 | 364 | 363 |

| 이천 군량리 근린생활시설 공사 및 부대토목공사 |

2022-12-14 | 2023-08-30 | 2,452 | 2,452 | 0 |

| 경기의료원 안성병원 환경개선사업 주차장 조성 토목공사 | 2023-04-07 | 2023-11-17 | 338 | 338 | 0 |

| 2023년 강원본부 비탈면 보완공사(1권역) | 2023-04-27 | 2023-11-22 | 1,216 | 1,216 | 0 |

| 대장지구 공공도서관 긴립공사(건축) | 2023-12-08 | 2025-12-15 | 8,131 | 12 | 8,119 |

| 화양초 외벽개선 및 창호 교체공사 | 2024-01-02 | 2024-06-29 | 1,199 | 0 | 1,199 |

| 비산초 그린스마트스쿨 본관동 리모델링공사 | 2024-01-05 | 2024-12-29 | 3,945 | 0 | 3,945 |

| 23-A-00부대 기계공사 | 2024-01-06 | 2025-02-26 | 525 | 0 | 525 |

| 고양바이오매스 후부숙조 보수공사외 11건 | 2023-01-01 | 2023-12-31 | 854 | 854 | 0 |

| 합 계 | 349,293 | 181,954 | 167,340 | ||

5. 위험관리 및 파생거래

가. 주요 시장위험

시장위험이란 환율, 이자율, 지분증권의 가격 등 시장가격의 변동으로 인하여 당사가 보유하고 있는 금융상품으로부터의 수익이나 금융상품의 공정가치가 변동할 위험을 의미합니다. 당사의 시장위험 관리의 목적은 수익을 최적화하면서도 수용 가능한 범위 안에서 시장위험에의 노출을 관리 및 통제하는 것입니다.

나. 위험관리정책

(1) 신용위험

신용위험이란 연결회사의 고객이나 금융상품의 거래상대방이 계약상의 의무를 이행하지 않아 연결회사가 재무적 손실을 입을 위험을 의미합니다. 신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험 뿐만 아니라 현금및현금성자산, 은행 및 금융기관 예치금에서 발생하고 있습니다.

당기말 및 전기말 현재 연결회사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위: 원) | ||

| 구 분 | 당기말(2024.09.30) | 전기말(2023.12.31) |

| 현금및현금성자산 | 6,234,459,412 | 10,008,687,799 |

| 기타금융자산 | 7,534,134,403 | 18,386,767,420 |

| 매출채권 및 기타채권 | 17,734,708,985 | 23,079,110,399 |

| 당기손익-공정가치측정금융자산 | 1,971,389,213 | 1,967,905,063 |

| 합 계 | 33,474,692,013 | 53,442,470,681 |

신용위험은 현금및현금성자산, 각종 예금 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해 연결회사는 신용도가 높은 금융기관들과거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다. 연결회사의 매출채권 및 기타채권과 관련한 신용위험은 주로 각 고객별 특성의 영향을 받습니다. 매출채권 및 기타채권은 다수의 거래처로 구성되어 있고, 다양한 지역에 분산되어 있습니다. 연결회사는 매출채권 및 기타채권에 대하여 대손위험에 대한 연결회사의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 지속적으로 신용도를 재평가하는 등 매출채권 및 기타채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다.

(2) 유동성위험

유동성위험이란 연결회사가 현금 또는 기타 금융자산의 인도로 결제되는 금융부채와관련된 의무를 충족하는데 어려움을 겪게 될 위험을 의미합니다. 연결회사의 유동성 관리방법은 재무적으로 어려운 상황에서도 비정상적으로 과도한 손실을 발생시키거나, 연결회사 평판에 손상을 입힐 위험 없이, 만기일에 부채를 상환할 수 있는 충분한유동성을 유지하도록 하는 것입니다.

당기말 및 전기말 현재 연결회사가 보유한 금융부채의 잔존 계약만기에 따른 장부금액은 다음과 같습니다.

① 당기말

| (단위: 원) | |||||

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 이내 | 1~2년 | 2년 초과 |

| 차입금 | |||||

| 단기차입금 | 5,756,000,000 | 5,756,000,000 | 5,756,000,000 | - | - |

| 장기차입금 | 180,000,000 | 180,000,000 | - | 180,000,000 | - |

| 유동성전환사채 | 8,602,598,525 | 13,157,426,000 | 13,157,426,000 | - | - |

| 소 계 | 14,538,598,525 | 19,093,426,000 | 18,913,426,000 | 180,000,000 | - |

| 매입채무 및 기타채무 | 14,219,834,896 | 14,219,834,896 | 12,123,594,139 | 2,096,240,757 | - |

| 리스부채 | 1,154,184,209 | 1,199,188,764 | 845,472,242 | 297,244,144 | 56,472,378 |

| 기타비유동금융부채 | 313,000,000 | 313,000,000 | - | - | 313,000,000 |

| 합 계 | 30,225,617,630 | 34,825,449,660 | 31,882,492,381 | 2,573,484,901 | 369,472,378 |

② 전기말

| (단위: 원) | |||||

| 구 분 | 장부금액 | 계약상 현금흐름 | 1년 이내 | 1~2년 | 2년 초과 |

| 차입금 | |||||

| 단기차입금 | 5,720,000,000 | 5,720,000,000 | 5,720,000,000 | - | - |

| 장기차입금 | 180,000,000 | 180,000,000 | - | 180,000,000 | - |

| 유동성전환사채 | 4,615,088,281 | 6,118,207,740 | 6,118,207,740 | - | - |

| 소 계 | 10,515,088,281 | 12,018,207,740 | 11,838,207,740 | 180,000,000 | - |

| 매입채무 및 기타채무 | 13,002,476,360 | 13,002,476,360 | 10,904,351,408 | 2,098,124,952 | - |

| 리스부채 | 1,042,663,305 | 1,097,501,028 | 697,785,910 | 338,703,578 | 61,011,540 |

| 기타비유동금융부채 | 452,330,626 | 452,330,626 | - | - | 452,330,626 |

| 합 계 | 25,012,558,572 | 26,570,515,754 | 23,440,345,058 | 2,616,828,530 | 513,342,166 |

연결회사는 자체적인 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 동 방법은 금융자산 및 금융부채의 만기와 영업현금흐름의 추정치를 고려하고 있습니다. 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있으며, 연결회사는 일시적으로 발생할 수 있는 유동성위험을 관리하기 위하여 여러 은행들과 차입 한도 약정을 체결하고 있습니다.

연결회사는 금융부채의 계약상 현금흐름이 유의적으로 더 이른 기간에 발생하거나, 유의적으로 다른 금액일 것으로 기대하지 않습니다.

(3) 시장위험

시장위험이란 환율, 이자율, 지분증권의 가격 등의 시장가격의 변동으로 인하여 연결회사가 보유하고 있는 금융상품으로부터의 수익이나 금융상품의 공정가치가 변동할 위험을 의미합니다. 연결회사의 시장위험 관리의 목적은 수익은 최적화하면서도 수용가능한 범위 안에서 시장위험에의 노출을 관리 및 통제하는 것입니다.

① 환위험

연결회사는 기능통화인 원화 외의 통화로 표시되는 판매, 구매 및 차입에 대해 환위험에 노출되어 있습니다. 이러한 거래들이 표시되는 주된 통화는 USD 등 입니다.

외화로 표시된 화폐성 자산 및 부채와 관련하여 연결회사는 단기 불균형을 처리할 필요가 있을 때 외화를 현행 환율로 매입하거나 매각하는 방법으로 순 노출위험을 허용가능한 수준으로 유지하고 있습니다.

당기말 및 전기말 현재 연결회사의 환위험에 대한 노출정도는 다음과 같습니다.

| (단위 : USD, EUR) | ||||

| 구 분 | 당기말(2024.09.30) | 전기말(2023.12.31) | ||

| USD | EUR | USD | EUR | |

| 자산 | ||||

| 현금및현금성자산 | 80,481.68 | 0.01 | 33,419.11 | 0.01 |

| 매출채권 | 382,004.10 | - | 874,161.87 | - |

| 외화자산 계 | 462,485.78 | 0.01 | 907,580.98 | 0.01 |

| 부채 | ||||

| 매입채무 | 112,888.00 | - | 463,196.50 | - |

| 소송손실충당부채 | 5,556,551.83 | - | 5,321,921.83 | - |

| 외화부채 계 | 5,669,439.83 | - | 5,785,118.33 | - |

당기말 및 전기말 적용된 환율은 다음과 같습니다.

| 구 분 | 기말환율 | |

| 당기말(2024.09.30) | 전기말(2023.12.31) | |

| USD | 1,289.40 | 1,267.30 |

| EUR | 1,426.59 | 1,351.20 |

보고기간 종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 기능통화의 환율이5% 변동시 환율변동이 법인세비용차감전손익에 미치는 영향은 다음과 같습니다.

| 구 분 | 당기말(2024.09.30) | 전기말(2023.12.31) | ||

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | (335,692,328) | 335,692,328 | (309,065,154) | 309,065,154 |

| EUR | 1 | (1) | 1 | (1) |

② 이자율위험

이자율 위험은 미래 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다. 연결회사의 이자율위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다. 당기말 및 전기말 현재 이자율변동위험에 노출된 금융자산 및 금융부채는 다음과 같습니다.

| (단위: 원) | ||||

| 구 분 | 당기말(2024.09.30) | 전기말(2023.12.31) | ||

| 고정금리 | 변동금리 | 고정금리 | 변동금리 | |

| 현금및현금성자산 | - | 6,234,459,412 | - | 10,008,687,799 |

| 단기대여금 | 17,107,797,448 | - | 14,044,000,000 | - |

| 기타비유동금융상품 | - | 13,247,255 | - | 127,614,135 |

| 장기대여금 | 82,000,000 | - | 3,115,500,000 | - |

| 차입금 | 13,373,426,000 | 5,720,000,000 | 6,298,207,740 | 5,720,000,000 |

| 순금융자산 | 3,816,371,448 | 527,706,667 | 10,861,292,260 | 4,416,301,934 |

- 고정이자율 금융상품의 공정가치 민감도 분석

연결회사는 고정이자율 금융상품을 당기손익-공정가치측정금융자산으로 처리하고 있지 않으며, 이자율스왑과 같은 파생상품을 공정가치위험회피회계의 위험회피수단으로 지정하지 않았습니다. 따라서, 이자율의 변동은 손익에 영향을 주지 않습니다.

- 변동이자율 금융상품의 현금흐름 민감도 분석

보고기간 종료일 현재 다른 모든 변수가 일정하고 상기 변동금리부 금융상품에 대한 이자율이 100bp 변동시, 이자율 변동이 연간 법인세비용차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위: 원) | |||

| 당기말(2024.09.30) | 전기말(2023.12.31) | ||

| 100bp상승 | 100bp하락 | 100bp상승 | 100bp하락 |

| 5,277,067 | (5,277,067) | 44,163,019 | (44,163,019) |

③ 가격위험

연결회사는 당기손익-공정가치측정금융자산 또는 기타포괄손익-공정가치측정금융자산 중 상장지분상품과 관련하여 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 가격변동위험에 노출되어 있으며, 연결회사의 경영진은 상장지분상품의 가격변동위험을 정기적으로 측정하고 있습니다.

다. 위험관리 조직의 운영

당사는 보고서 제출일 현재 위험관리 조직을 별도로 운영하고 있지 않으며, 위험의 통제를 위해 당사의 경영진이 위험을 정기적으로 측정하고 있습니다. 그리하여 위험이 발생하였거나 발생할 것으로 예측되는 경우 해당부서의 인원에게 업무를 배정하거나, 필요시 별도의 TFT를 운영하여 위험을 관리해 나가고 있습니다.

라. 파생상품 및 풋백옵션 등 거래현황

- 해당사항 없음

6. 주요계약 및 연구개발활동

가. 주요계약

- 해당사항 없음

나. 연구개발

당사 연구소는 2006년 설립 이래 주로 '무릎과 척추 질환'을 치유하는 제품 개발에 매진해 왔습니다. 특히 심한 골질환, 연골질환에서 이를 대체하는 임플란트, 인체조직 이식재, 의료용 단백질을 주로 연구해 왔으며, 최근에는 무릎 및 허리 수술 후 재활할 수 있는 재활기기 개발로도 연구 분야를 확대하고 있습니다.

이러한 연구개발을 통해 치과 및 정형외과 분야에서 골 결손부위에 충진하여 새로운뼈로 생성되게 하기 위한 목적으로 동종, 이종, 합성골 이식재 등 다양한 소재 및 제형에 대한 연구가 활발히 진행 중에 있으며, 인체에 무해한 의료용 금속 및 생체분해성 고분자를 이용하여 다양한 적응증에 맞는 제품들을 출시하고 있습니다. 연구소에서는 시장의 니즈에 맞는 여러 제품들을 개발하고 있는데 특히 환자의 척추유합시 사용하는 척추고정용나사, 무릎관절을 재건하기 위해 사용하는 인공무릎관절, 생체흡수성 고분자를 이용한 인대재건용 인대고정 스크류 등 다양한 연구가 활발히 진행 중입니다. 또한 골, 연골 및 피부 재생용 성장인자들을 생산할 수 있는 세포주 개발, 스케일업 공정개발을 통하여 의약품급의 성장인자를 개발하고, 성장인자가 융합된 더 빠르고 효능이 뛰어난 생체재료에 대한 연구가 활발히 진행 중입니다. 마지막으로 인구 고령화와 이에 따른 만성질환으로 건강에 대한 높은 관심을 보이고, 의료기술과 IT 신기술의 융·복합을 통한 헬스케어 시장이 고부가가치 산업으로 급부상하고 있습니다. 현재 의료 헬스케어 제품에 IT를 융합한 헬스케어기기를 독자 개발하였으며, 시장의 니즈에 맞는 헬스케어기기에 대한 연구가 활발히 진행 중에 있습니다.

다. 연구개발조직

① 연구개발 조직 개요

셀루메드 생체재료의공학연구소(가산동 소재)의 연구개발 조직은 의공학연구개발본부, 바이오개발본부 등 2개 본부로 구성되어 있습니다. 이 중 바이오개발팀은 3개의 팀으로 구성되어 있으며, 그 현황은 다음과 같습니다.

의공학연구개발본부의 주요업무는 생체소재, 조직공학 관련 의료기기 개발 및 제품화를 위한 연구를 수행하는 것입니다. 바이오개발본부의 주요업무는 성장인자 및 mRNA 생산효소제품 연구, 기획과 융합 신제품개발 및 성장인자 제품의 생산 및 생산 관리를 수행하는 것입니다.

② 연구개발 조직 구성

| 본부 | 실 | 팀 | 주요 업무 |

| 바이오연구개발본부 | - | 연구기획팀 | 연구개발 전략 수립 및 개발관리, 지식재산권 관리 |

| 의약품개발팀 | RNA-LNP 기반 치료제 개발 mRNA 생산효소 개발 |

||

| 의료기기개발팀 | 조직공학 관련 신제품 기획, 개발 및 제품화 | ||

| 약리팀 | 신약후보물질 효능, 작용기전, 안정성 검증 성장인자 제품 기획 및 연구개발, |

||

| 바이오생산실 | 의료기기품질관리팀 | 제품 안전성, 효과성 품질시스템 관리, 제조과정 모니터링 |

|

| 의료기기생산팀 | 생산계획 수립 및 제품생산, 원자재 수급관리 | ||

| 의약품품질관리팀 | 의약품 품질 및 제조공정 관리 | ||

| 의약품생산팀 | 재조합단백질 생산 공정개발 및 생산 |

③ 연구개발 인력 현황

공시서류 작성기준일 현재 당사는 총 19명의 연구 인력을 보유하고 있으며, 그 현황은 다음과 같습니다.

| 구 분 | 인 원(명) | |||

|---|---|---|---|---|

| 박 사 | 석 사 | 기 타 | 합 계 | |

|

생체재료 의공학연구소 |

1 | 10 | 8 | 19 |

④ 핵심 연구인력

당사의 핵심 연구인력은 연구소장과 바이오개발 관련 프로젝트를 총괄하고 있는 김홍로 연구소장입니다.

| <핵심 연구인력 현황> | ||||

|---|---|---|---|---|

| 직 위 | 성 명 | 담당업무 | 주요 경력 | 주요 연구실적 |

| 연구소장 바이오개발본부장 (겸임) (전무) |

김홍로 | 연구소 총괄 바이오개발 프로젝트 총괄 |

1993.03 ~ 2000.02 부산대학교 분자생물학 이학박사 2000.06 ~ 2003.12 미국 University of Maryland School of Medicine, Postdoc 2004.01 ~ 2004.12 미국 University of Maryland, Center for Vaccine Development, Postdoc 2005.01 ~ 2006.02 한양대학교 의생명과학연구원, 연구조교수 2006.02 ~ 2021.11 종근당 효종연구소 수석연구원 2021.12 ~ 2023.03 보령제약 신약연구소 상무 연구소장 2023.03 ~ 2023.07 펩트론 연구소 상무 연구소장 2023.10 ~ 현재 셀루메드 연구소 전무 연구소장 |

1. B. Jeon, Y.J. Lee, J. Shin, M-J. Choi, C-E. Lee, M.K. Son, J.H. Park, B-S. Kim, H.R. Kim, K.H. Jung, J-H. Cha. (2023) A combination of BR101801 and venetoclax enhances antitumor effect in DLBCL cells via c-Myc/Bcl-2/Mcl-1 triple targeting. Am J Cancer Res 2023;13(2):452-463. 2. E. Kim, M. Durai, Y. Mia, H.R. Kim, K.D. Moudgil. Modulation of adjuvant arthritis by cellular and humoral immunity to HSP65. Front Immunol 7:203, 2016. 3. H.R. Kim, R. Rajaiah, Q-L. Wu, S.R. Satpute, M.T. Tan, J.E. Simon, B.M. Berman, K.D. Moudgil. Modulation of Autoimmune Arthritis by Polyphenols of Green Tea (Camellia sinensis): study of immunologic changes associated with the disease process. J Nutrition 138(11):2111-2116, 2008. 4. M.D., H.R. Kim, K. Bala, K.D. Moudgil. T Cells Against the Pathogenic and Protective Epitopes of Heat-shock Protein 65 Are Crossreactive and Display Functional Similarity: Novel Aspect of Regulation of Autoimmune Arthritis. J Rheumatol 34(11):2134-2143, 2007. 5. H.R. Kim, J. Cerny, K.D. Moudgil. Antibody responses to mycobacterial and self heat-shock protein 65 in autoimmune arthritis: epitope specificity and implication in pathogenesis. J Immunol 177(10):6634-6641, 2006. 6. E. Jang, H.R. Kim, S.H. Cho, D-J. Paik, J.M. Kim, J. Youn. Prevention of spontaneous arthritis by inhibiting homeostatic expansion of autoreactive CD4+ T cells in the K/BxN mouse model. Arthritis & Rheumatism 54:492-498, 2006. |

| 의료기기 개발팀장 |

이정수 |

프로젝트 총괄 |

리젠프라임 연구원('06~'10) 2010.10 ~ 현재 ㈜셀루메드 상무(보) 아주대학교 분자과학기술학 박사 |

[논문] Effective healing of chronic rotator cuff injury using recombinant bone morphogenetic protein-2 coated dermal patch in vivo('17년, Journal of Biomedical Materials Research Part B: Applied Biomaterials) In Vitro and In Vivo Performance of Tissue-Engineered Tendons for Anterior Cruciate Ligament Reconstruction('18년, The American Journal of Sports Medicine) A biomimetic collagen-bone granule-heparan sulfate combination scaffold for BMP2 delivery('21년, Gene) |

라. 연구개발비용

(단위 : 천원)

| 과 목 | 제40기 3분기 | 제39기 | 제38기 | |

|---|---|---|---|---|

| (1) 개발관련재료비 | 471,819 | 811,534 | 1,112,052 | |

| 개발재료구입 | 255,260 | 264,984 | 290,536 | |

| 간접비 | 76,901 | 203,737 | 283,467 | |

| 연구용역비 | 101,410 | 154,288 | 16,647 | |

| 임상시험비 | - | 141,049 | 245,262 | |

| 시험비(외부시험의뢰) | 38,247 | 47,476 | 276,140 | |

| (2) 인건비 | 935,461 | 1,422,569 | 1,401,670 | |

| (3) 감가상각비 | 69,111 | 214,494 | 225,533 | |

| (4) 연구소 임차료 | - | - | - | |

| 연구개발비용 지출 계 | 1,476,391 | 2,448,597 | 2,739,255 | |

| 국고보조금 | -108,404 | -357,964 | - 626,645 | |

| 연구개발비용 인식 계 | 1,367,987 | 2,090,633 | 2,112,610 | |

| 회계처리 | 판매비와 관리비 | 549,264 | 1,505,675 | 1,523,143 |

| 제조경비 | 818,723 | 584,957 | 589,467 | |

| 개발비(무형자산) | - | - | - | |

| 연구개발비 / 매출액 비율 (별도) | 15.88% | 16.17% | 10.01% | |

| [연구개발비용계÷당기매출액×100] | ||||

| 연구개발비 / 매출액 비율 (연결) | 1.48% | 2.56% | 2.24% | |

마. 연구개발 실적

당사의 주력 제품인 동종이식재군, 바이오로직스군, 기타의료기기 군 등 회사의 연구소의 개발한 축적된 기술과 제조 노하우를 접목시켜 더욱 Up-Grade되고 다양한 적응증에 사용할 수 있도록 개발하고 있으며 현재까지 연구개발 실적과 진행중인 연구목록은 다음과 같습니다.

| 번호 | 사업명 | 내용(과제명) | 금액 | 기술개발기간 | 지원기관 |

|---|---|---|---|---|---|

| 1 | 기술혁신개발 | BMP2 담지 생체활성형 세라믹 지지체를 이용한 인공뼈 개발 | 1억 | 2006. 08. 01. ~ 2007. 07. 31. |

중기청 |

| 2 | 기술혁신개발 | 세라믹 공정 기술을 활용한 저밀도 삼차원 구조의 탈회골 기질이식재개발 | 1억 | 2007. 07. 01. ~ 2008. 06. 30. |

중기청 |

| 3 | 산학연콘소시엄 | 자기경화형 조직유도기능 바이오활성 DBM-CP계 복합체의 개발 | 0.4억 | 2006. 08. 01. ~ 2007. 07. 31. |

중기청 |

| 4 | 산학연콘소시엄 | 우골추출 탈회골 기질을 이용한 골충전재의개발 | 0.7억 | 2007. 07. 01. ~ 2008. 06. 30. |

중기청 |

| 5 | 차세대 신기술개발 | 줄기세포를 이용한 차세대 조직공학제제의 개발 | 20억 | 2007. 07. 01. ~ 2010. 06. 30. |

산자부 |

| 6 | 전략산업혁신클러스터 | 나노기술을 이용한 바이오 융합산업 혁신 클러스터 | 0.5억 | 2006. 08. 01. ~ 2008. 07. 31 |

서울시 |

| 7 | 기술기반 구축사업 | 나노 바이오 하이브리드 재료 기반 치료제 및 진단영상기술개발 | 6억 | 2007. 08. 01. ~ 2009. 07.31. |

서울시 |

| 8 | 부품소재 기술개발 | 생리 활성형 단백질을 활용한 조직재생 용 코팅 소재의 개발 | 24억 | 2008. 06. 01. ~ 2011. 05. 31. |

산자부 |

| 9 | 기술혁신개발 | 생체고분자와 합성소재를 활용한 유무기 하이브리드 골이식재의 개발 | 4억 | 2008. 07. 01. ~ 2010. 06. 30. |

중기청 |

| 10 | 소재원천기술개발 | 저온 복합화 코팅에 의한 지능형 생체세라믹 소재기술 임플란트용 생체활성 코팅 세라믹소재 기술 | 40억 | 2008. 07. 01. ~ 2012. 06. 30 |

산자부 |

| 11 | 산업핵심기술개발 | 세계인의 신체에 적합한 Global Artificial Knee Joint System의 개발 | 15억 | 2009. 05. 01. ~ 2012. 11. 31. |

지경부 |

| 12 | 구매조건부 신제품개발 |

동종조직 지지체를 활용한 인대재건용 줄기세포치료제의 개발 |

5억 | 2009. 06. 01. ~ 2011. 08. 31. |

중기청 |

| 13 | 농림바이오기술 산업화 지원 |

의료용 무균동물 돼지를 이용한 인체조직 재생기술개발 | 9억 | 2010. 04. 15. ~ 2013. 04. 14 |

농림바이오 |

| 14 | 차세대 신기술개발 | 골 질환 치료용 조직공학제제 개발 | 8.7억 | 2010. 07. 01. ~ 2012. 06. 30 |

산자부 |

| 15 | WPM 사업 | 조직질환 치유용 단백질 소재의 개발 | 112.2억 | 2010. 09. 01. ~ 2019. 03. 31 |

지경부 |

| 16 | 신기술 연구개발지원사업 |

건측 해부학적 미러 이미지 기반의 전방십자인대 재건술을 위한 하이브리드 타겟 추적기술 네비게이션개발 | 3.6억 | 2011. 08. 01 ~ 2013. 07. 31 |

서울시 |

| 17 | 기술혁신 개발사업 | 퇴행성 수핵치료를 위한 최소 침습형 하이드로겔의 개발 | 5.9억 | 2013. 06. 20 ~ 2015. 09. 19 |

중기청 |

| 18 |

전략적핵심 소재기술개발사업 |

기능성 의료용 생분해성 폴리에스터 소재 개발 | 24억 | 2013. 11. 01 ~ 2020. 08. 31 |

산업통상자원부 |

| 19 | 산업융합원천기술 개발사업 |

표준형/맞춤형 스캐폴드 제작기술 개발 | 13.7억 | 2014. 04. 01 ~ 2015. 11. 30 |

산업통상자원부 |

| 20 | 기술료사업 | 다공성 구조 내에 콜라겐이 담지된 우골 유래 이종이식재의 개발 | 12억 | 2014. 10. 01 ~ 2018. 03. 31 |

보건복지부 |

| 21 | 신시장창조 차세대 의료기기 개발사업 |

근자극, 생체모니터링 및 무선기술을 활용한 정형 재활 통합 FEMS 시스템 개발 | 37억 | 2015. 11. 01 ~ 2018. 10. 31 |

미래창조과학부 |

| 22 | 의료기기기술개발 | 생체재료이식용뼈 (RafugenTM BMP2)의 의료기기 임상시험 | 12억 | 2016. 04. 01 ~ 2019. 12. 31 |

보건복지부 |

| 23 | 소재부품기술개발- 소재부품패키지형 |

척추고정용 인체흡수성 폴리글리콜산(PGA)-폴리락트산(PLA)블럭공중합체 수지 및 수지복합체 제조기술 개발 | 30억 | 2019. 01. 01 ~ 2021. 12. 31 |

산업통상자원부 |

| 24 | 구매조건부 신제품개발 | 이종소재 융합 치조골 대체 골이식용 복합소재의 개발 | 8억 | 2019. 06. 01 ~ 2021. 08. 31 |

중소벤처기업부 |

| 25 | 소재부품기술개발- 소재부품이종기술융합형 |

만성창상 환자의 피부재생 촉진 및 영구생착 유도를 위한 인공피부 및 피부재생촉진시스템의 개발 | 33.6억 | 2019. 06. 01 ~ 2022. 12. 31 |

산업통상자원부 |

| 26 | 소재부품기술개발- 소재부품이종기술융합형 |

전층 및 부분층 이식용 생체유래 인공각막 소재 및 각막 재생 촉진 생체전기 기기 개발 | 39.3억 | 2019. 06. 01 ~ 2022. 12. 31 |

산업통상자원부 |

| 27 | 범부처전주기의료기기 연구개발사업 |

반월상 연골 손상 환자에서 BIOMENISCUS GRAFT를 이용한 반월상 연골 부분이식술과 반월상 연골 부분절제술의 안전성 및 유효성평가를 위한 전향적, 다기관, 무작위배정 임상 연구 | 13.5억 | 2020. 11. 01 ~ 2023. 11. 30 |

범부처 |

| 28 | 소재부품기술개발사업 -소재부품패키지형 |

생체적합성 고분자 나노섬유 기반 중재의료기기 제조기술 개발 | 49.1억 | 2021.10.01 ~ 2025.12.31 |

산업통상자원부 |

| 29 | 우수기업연구소육성사업(ATC+) | BMP2의 기존 생산수율 대비 400% 이상 향상 시킬 수 있는 생산공정기술 및 이를 이용한 골이식용 복합소재의 개발 | 28.2억 | 2023.04.01~ 2026.12.31 |

산업통상자원부 |

| 30 | 바이오의약품 원부자재 상용화 지원사업 |

T7 RNA polymerase 성능 비교 평가 시험 | 0.2억 |

2024.06.28~ 2024.10.31 |

한국건설생활환경시험연구원(KCL) |

| 31 | 이종기술융합형 | 항균?항염/피부재생의 이중기능성 효과를 갖는 창상치료용 펩타이드 소재 개발 | 57.2억 | 2024.07.01~ 2028.12.31 |

산업통상자원부 |

7. 기타 참고사항

가. 지적재산권에 관한 사항

① 특허권

| 번호 | 구분 | 명 칭 | 국명 |

등록 연월일 |

등록번호 |

|---|---|---|---|---|---|

| 1 | 특허 | 골조직의 진공 포장 공법 | 대한민국 | 2008-01-08 | 10-0794498 |

| 2 | 특허 | 생리활성형 단백질- 인산칼슘 복합체 및 그 제조방법 | 대한민국 | 2008-05-07 | 10-0829452 |

| 3 | 특허 | 척추고정나사 | 대한민국 | 2009-03-16 | 10-0890034 |

| 4 | 특허 | 조공제를 이용한 다공성 PVA 지지체의 제조방법 | 대한민국 | 2010-08-13 | 10-097709410-0977094 |

| 5 | 특허 | 스폰지형 골 이식재 및 이를 제조하는 방법 | 대한민국 | 2010-08-23 | 10-097856210-0978562 |

| 6 | 특허 | 골형성 단백질의 정제방법 | 대한민국 | 2010-10-26 | 10-0991203 |

| 7 | 특허 | 골 형성 유도 조성물 | 대한민국 | 2011-04-14 | 10-1030429 |

| 8 | 특허 | Pedicle Screw | 미국 | 2011-12-20 | US8,080,036 B2 |

| 9 | 특허 | 골형성 단백질의 정제방법 | 대한민국 | 2012-12-10 | 10-1212499 |

| 10 | 특허 | BMP7 발현 세포를 무혈청 배지에서 단일클론으로 배양하는 방법 | 대한민국 | 2013-01-25 | 10-1228474 |

| 11 | 특허 | CANCELLOUS BONE GRAFT SUBSTITUTE AND METHOD OF MANUFACTURING THE SAME | 미국 | 2013-04-02 | US8,409,623 B2 |

| 12 | 특허 | 인공 슬관절의 포스트-캠 구조 | 대한민국 | 2013-04-10 | 10-125505710-1255057 |

| 13 | 특허 | PROCESS FOR FORMING A POROUS PVA SCAFFOLD USING A PORE- FORMING AGENT | 미국 | 2013-04-30 | US 20120108689 A1 |

| 14 | 특허 | 골형성 조성물 제조 방법 | 대한민국 | 2013-06-04 | 10-127320410-1273204 |

| 15 | 특허 | 활성형 BMP7의 생산율 증가 방법 | 대한민국 | 2013-06-20 | 10-1279145 |

| 16 | 특허 | 동종 연조직 이식체 배양 장치 | 대한민국 | 2013-09-25 | 10-1313769 |

| 17 | 특허 | 골 형성 유도 조성물의 제조 방법 | 대한민국 | 2013-11-08 | 10-132955910-1329559 |

| 18 | 특허 | 활성형 BMP2의 제조방법활성형 BMP2의 제조방법 | 대한민국 | 2013-11-14 | 10-133143810-1331438 |

| 19 | 특허 | BMP2 발현 세포를 무혈청 배지에서 단일클론으로 배양하는 방법 | 대한민국 | 2013-12-30 | 10-1348295 |

| 20 | 특허 | BMP4 발현 세포를 무혈청 배지에서 단일클론으로 배양하는 방법 | 대한민국 | 2013-12-30 | 10-1348299 |

| 21 | 특허 | 자가 줄기 세포가 이식된 동종 연조직 이식체를 제조하는 방법 | 대한민국 | 2014-01-10 | 10-1352378 |

| 22 | 특허 | Method for purifying bone morphogenetic protein | 미국 | 2014-02-11 | US8,648,178 B2 |

| 23 | 특허 | GDF5 발현 세포를 MTX 및 제오신이 포함된 무혈청 배지에서 단일클론으로 배양하는 방법 | 대한민국 | 2014-10-13 | 10-1452286 |

| 24 | 특허 | FGF7 발현 세포를 고농도의 MTX가 포함된 무혈청 배지에서 단일클론으로 배양하는 방법 | 대한민국 | 2014-10-13 | 10-1452289 |

| 25 | 특허 | Method for purifying bone morphogenetic protein | 유럽 | 2014-07-04 | 10840220.7 |

| 26 | 특허 | 골형성 단백질 4의 정제방법 | 대한민국 | 2014-12-16 | 10-1475484 |

| 27 | 특허 | 임플란트 보관 및 주입장치 | 대한민국 | 2015-09-18 | 10-1555630 |

| 28 | 특허 | 상처의 치료 또는 흉터 생성의 방지를 위한 조성물 | 대한민국 | 2016-06-16 | 10-1632552 |

| 29 | 특허 | 알칼라인 포스파타아제 어세이를 개선하기 위한 방법 | 대한민국 | 2016-07-07 | 10-1639269 |

| 30 | 특허 | 특정 비의 BMP 단백질 혼합물 | 대한민국 | 2016-09-20 | 10-1659796 |

| 31 | 특허 | TGF-β1 단백질의 생산율 증가 방법 | 대한민국 | 2016-10-04 | 10-1664473 |

| 32 | 특허 | Method for manufacturing allogeneic soft-tissue transplant havingautologous stem cell transplanted therein | 대한민국 | 2016-12-06 | US9,511,172 B2 |

| 33 | 특허 | 퇴행성 추간판 질환 치료를 위한 하이드로겔의 제조방법 | 대한민국 | 2017-02-17 | 10-1709522 |

| 34 | 특허 | 퇴행성 추간판 질환 치료를 위한 하이드로겔 | 대한민국 | 2017-04-26 | 10-1732395 |

| 35 | 특허 | 이중 약물전달을 위한 다공성 생분해성 고분자 미립자 및 그의 제조 방법 | 대한민국 | 2017-05-25 | 10-1741982 |

| 36 | 특허 | BMP7 복합체의 생산방법 | 대한민국 | 2017-07-13 | 10-1759506 |

| 37 | 특허 | 필라멘트 형성에 이어 연속적으로 형상화가 가능한 3차원 프린팅 방법 | 대한민국 | 2017-09-15 | 10-1780475 |

| 38 | 특허 | U자형 3층 압축 성형 몰드 | 대한민국 | 2017-10-30 | 10-1793417 |

| 39 | 특허 | BrdU 어세이를 개선하기 위한 방법 | 대한민국 | 2017-11-01 | 10-1794544 |

| 40 | 특허 | PVA 코팅된 콜라겐 스캐폴드 및 이의 제조 방법 | 대한민국 | 2016-09-26 | 10-1661725 |

| 41 | 특허 | 콜라겐 및 디알데히드전분을 포함하는 필러용 고분자 복합체 | 대한민국 | 2017-11-07 | 10-1796914 |

| 42 | 특허 | 무선충전시스템이 적용된 저주파 발생장치 | 대한민국 | 2017-11-22 | 10-1802211 |

| 43 | 특허 | 3차원 프린팅을 이용한 골 결손 충진용 지지체의 제조방법 | 대한민국 | 2018-04-03 | 10-1846847 |

| 44 | 특허 | 원추형 흡수성 골 이식재 | 대한민국 | 2018-05-23 | 10-1862026 |

| 45 | 특허 | 세미 아이피엔 구조를 갖는 피부 부착용 하이드로겔형 점착제 제조방법 및 이에 의해 제조된 점착제 | 대한민국 | 2019-03-04 | 10-1956445 |

| 46 | 특허 | 골형성단백질과 세포외기질이 코팅된 골 이식재 및 이의 제조방법 | 대한민국 | 2019-03-20 | 10-1962251 |

| 47 | 특허 | 무릎관절 외과수술용 드릴링 가이드 장치 | 대한민국 | 2020-08-06 | 10-2143842 |

| 48 | 특허 | 인공무릎관절 시술용 환자 맞춤형 핀 가이드 | 대한민국 | 2022-02-28 | 10-2370686 |

| 49 | 특허 | 해부학적 이론 기반의 하지정렬 확인부를 포함한 인공무릎관절 전치환술 시술용 환자 맞춤형 핀 가이드 | 대한민국 | 2022-01-28 | 10-2359302 |

| 50 | 특허 | 골 이식재의 멸균 방법 | 대한민국 | 2022-06-22 | 10-2413308 |

| 51 | 특허 | 최소침습식 인공무릎관절 전치환술 시술용 환자맞춤형 핀 가이드 | 대한민국 | 2022-09-07 | 10-2443253 |

| 52 | 특허 | 컴퓨터 보조 수술을 이용한 인공무릎관절 전치환술에서 시상면 측상 과신전 되는 문제를 방지하는 수술 계획 설계 방법 | 대한민국 | 2022-12-12 | 10-2477758 |

② 의장등록

| 번호 | 구분 | 명 칭 | 국명 |

등록 연월일 |

등록번호 |

|---|---|---|---|---|---|

| 1 | 상표등록 | Rafugen | 대한민국 | 2009-08-10 | 4007974430000 |

| 2 | 상표등록 | Rafugen | 대한민국 | 2009-12-30 | 4008101790000 |

| 3 | 상표등록 | DIKE | 대한민국 | 2011-07-11 | 4008722040000 |

| 4 | 상표등록 | Microfit | 대한민국 | 2016-08-09 | 4011952060000 |

| 5 | 상표등록 | 마이크로핏 | 대한민국 | 2016-08-09 | 4011952070000 |

| 6 | 상표등록 | la jeune(03류) - 화장품등la jeune(03류) - 화장품등 | 대한민국 | 2019-02-11 | 4015395430000 |

| 7 | 상표등록 | 라젠느(03류) | 대한민국 | 2019-02-11 | 4015395420000 |

| 8 | 상표등록 | 라젠느(35류) - 화장품 도소매업등라젠느(35류) - 화장품 도소매업등 | 대한민국 | 2019-02-11 | 4015274880000 |

| 9 | 상표등록 | la jeune(35류) | 대한민국 | 2019-02-11 | 4015274890000 |

| 10 | 상표서비스표 | KBB + 로고 | 대한민국 | 2008-03-21 | 4500226760000 |

| 11 | 상표서비스표 | 셀루메드 + 로고 | 대한민국 | 2014-02-20 | 4500482540000 |

| 12 | 상표서비스표 | Cellumed + 로고 | 대한민국 | 2014-02-20 | 4500482550000 |

| 13 | 디자인 | 전기자극용 패드 | 대한민국 | 2017-05-15 | 30-0907056 |

| 14 | 디자인 | 저주파 트레이닝 기기 | 대한민국 | 2017-05-15 | 30-0907059 |

| 15 | 상표등록 | CLnZyme ( 01류) 16개 | 대한민국 | 2022-06-24 | 40-1882173 |

| 16 | 상표등록 | CLnZyme ( 05류) 12개 | 대한민국 | 2022-06-24 | 40-1882174 |

| 17 | 디자인 | 주사기 | 대한민국 | 2022-09-14 | 30-1182569 |

나. 정부나 지방자치단체의 법률, 규정 등에 의한 규제사항

의료기기산업은 국민의 생명과 건강에 직결되어 있는 분야입니다. 따라서, 제품의 생산, 품질관리, 유통, 판매 등의 전과정에 있어 타산업에 비해 많은 규제와 제약이 있으며 의료기기법률, 의료기기 제조 및 품질관리기준(KGMP) 등의 각종 법령에 의하여 규제되고 있습니다.

다. 사업부문별 현황

① 의료기기 사업

(1) 산업의 정의

의료기기(medical device)란 사람 또는 동물에게 단독 또는 조합하여 사용되는 기구, 기계, 장치, 재료 또는 이와 유사한 제품으로서 질병의 진단, 치료, 경감, 처지 또는 예방할 목적으로 사용되는 제품, 상해 또는 장애를 진단, 치료, 경감 또는 보정할 목적으로 사용되는 제품, 구조 또는 기능을 검사, 대체 또는 변형할 목적으로 사용되는 제품, 임신을 조절할 목적으로 사용되는 제품으로 정의됩니다.

한국산업기술진흥원은 산업원천기술로드맵 에 따르면 의료기기산업을 의료기기 제품의 설계 및 제조에 관련된 학제간(interdisciplinary) 기술로, 임상의학과 전기, 전자, 기계 재료, 광학 등의 공학이 융합되는 응용기술이며, 궁극적으로 의료기기를 통한 인간의 삶의 질 향상을 목표로 하는 보건의료의 한 분야로 정의하고 있습니다.

(2) 산업의 특성

의료기기산업은 다품종 소량생산 산업으로 의료기기 제품 종류는 수천 가지가 넘고,품목당 생산수량도 10만대를 초과하는 품목이 거의 없을 정도로 대표적인 다품종 소량 생산 산업입니다.

① 신기술 융합의 지식기반 고부가가치 산업

의약품, 의료서비스, 의료기기 분야로 나누어지는 의료산업은 연 평균 8% 이상 증가하고 있습니다. 최근 의료기기산업은 BT, IT, NT 등 신기술이 융합된 지식기반의 고부가가치 산업으로 발전하고 있으며, 특히 우리나라는 의료기기산업에 충분한 성장잠재력을 가지고 있습니다.

② 안전성을 추구하는 산업

의료기기산업은 국민의 생명과 연관된 제품과 서비스를 제공하므로 안전성이 가장 중요합니다. 이로 인해 세계 각국은 의료기기에 대해 자국에 맞는 규격과 품질에 관한 표준, 각종 인허가 제도를 마련하고 있습니다. 의료기기는 간단한 소형기구에서부터 첨단 수술용 로봇까지 종류가 다양하며 의약품과 마찬가지로 엄격한 임상실험이 요구되고 있습니다. 기존 제품을 지속적으로 사용하려는 보수 성향에 따라 검증이 안된 신제품보다는 유명제품에 대한 선호도가 높은 것이 특징입니다.

③ 기술집약형 성장산업

의료기기는 삶의 질에 대한 관심증대와 고령사회로의 진입 등으로 인해 향후 연평균8% 이상의 지속적인 수출증가가 예측되는 성장산업입니다. 또한 질병을 치료하고 예방하여 인간의 삶의 질을 향상시키는 목적으로 다양한 기술을 가진 품목들이 생산되고 있으며, 오늘날 IT, BT, NT 등의 첨단 기술을 결합한 부품을 많이 사용하는 기술 집약형 산업이라고 할 수 있습니다. 의료와 첨단기술의 융합으로 개발된 의료기기는 소득증대로 인해 종합적인 건강관리와 편리하고 양질의 의료서비스에 대한 수요가 확대되어 진단, 치료, 수술분야에서 비약적인 발전을 이루고 있습니다.

④ 높은 진입장벽의 산업

의료기기산업은 소수의 다국적 기업이 주도하고 있으며 이들은 자체적인 전기, 전자,기계, 제어계측 등 다양한 사업 영역에서 기술력을 확보하여 국제적인 경쟁력을 갖추고 있습니다. 생명공학과 IT 기술을 응용한 의약품, 의료기기, 의료기술 개발로 인한 패러다임의 변화로 선두기업이 규모의 경제를 통해 시장을 주도하고 있어 후발주자의 시장진입은 쉽지 않은 상황입니다. 또한 의료선진국에서는 의료기기 국제조화회의 (GHTF) 등을 통해 허가, 심사, 품질에 대한 공동 규범을 제정하여 진입장벽을 높이고 있습니다. 특히 치열한 경쟁과 임상시험에 대한 엄격한 규제 및 국가간의 상이한 표준 및 인증제도로 인한 비관세 장벽이 존재하고 있습니다. 의료기기산업은 높은 연구개발 비용, 증가하는 임상시험 비용 등으로 선도기업을 중심으로 인수합병이 증가하는 추세이지만 다품종 소량 수요의 특성을 가지고 있어 유연성이 높은 중소기업에 적합한 분야이기도 합니다. 우리나라는 부존자원은 빈약하지만 인적자원과 IT, BT, NT 등 첨단기술 등을 보유하고 있어 차세대 성장산업인 의료기기산업에 대한 충분한 잠재력을 가지고 있습니다.

동 산업은 정부의 의료정책 및 관리제도와 밀접한 관련성이 있고 인간의 생명과 보건에 관련된 제품을 생산하는 산업으로 국민의 건강증진 및 건강권 확보 등에 직간접적영향을 받기 때문에 정부의 인허가 등 규제가 필요합니다.

또한 소수의 다국적 기업이 주도하고 있으며, 이들은 자체적인 전기, 전자, 기계, 제어계측 등 다양한 사업 영역에서 기술력을 확보하여 국제적인 경쟁력을 갖추고 있습니다. 생명공학과 IT 기술을 응용한 의약품, 의료기기, 의료기술 개발로 인한 패러다임의 변화로 선두기업이 규모의 경제를 통해 시장을 주도하고 있어 후발주자의 시장진입은 쉽지 않은 상황이며, 의료선진국에서는 의료기기 국제조화회의 (GHTF, Global Harmonization Task Force) 등을 통해 허가, 심사, 품질에 대한 공동 규범을 제정하여 진입장벽을 높이고 있습니다.

연구개발에 대한 지속적인 투자가 필요한 자본/기술 의존형 산업으로 제품의 개발부터 생산까지 약 3~5년 정도가 소요되어 비용 회수 기간이 길고 개별 제품의 시장 규모가 작으며 수명주기가 짧아 연구개발에 대한 지속적인 투자가 요구되는 산업으로 삶의 질에 대한 관심증대와 고령사회로의 진입 등으로 인해 향후 연평균 5% 이상의 지속적인 수출증가가 예측되는 성장산업입니다.

(3) 시장의 현황

의료기기사업은 다양한 제품군으로 점차 복잡화 및 다양화 되고 있으며, 정부의 의료정책 및 관리제도의 영향도가 높고, 의료기관 등 수요가 한정되어 있으며, 연구개발에 대한 지속적 투자가 필요한 분야입니다.