|

|

대표이사등의확인_20250324 |

정 정 신 고 (보고)

| 2025년 03월 21일 |

| 1. 정정대상 공시서류 : | 사업보고서 |

| 2. 정정대상 공시서류의 최초제출일 : | 2025년 03월 20일 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| Ⅲ. 재무에 관한 사항 - 2. 연결재무제표 2-2. 연결 포괄손익계산서 |

해당사항 없음 | 기재오류 | *주1) | *주2) |

| Ⅲ. 재무에 관한 사항 - 2. 연결재무제표 2-4. 연결 현금흐름표 |

해당사항 없음 | 기재오류 | *주3) | *주4) |

| Ⅲ. 재무에 관한 사항 - 4. 재무제표 4-1. 재무상태표 |

해당사항 없음 | 기재오류 | *주5) | *주6) |

| Ⅲ. 재무에 관한 사항 - 4. 재무제표 4-2. 포괄손익계산서 |

해당사항 없음 | 기재오류 | *주7) | *주8) |

| Ⅲ. 재무에 관한 사항 - 4. 재무제표 4-3. 자본변동표 |

해당사항 없음 | 기재오류 | *주9) | *주10) |

| Ⅲ. 재무에 관한 사항 - 4. 재무제표 4-4. 현금흐름표 |

해당사항 없음 | 기재오류 | *주11) | *주12) |

|

V. 회계감사인의 감사의견 등 |

해당사항 없음 | 기재오류 | 2025년 3월 7일 |

2025년 2월 10일 |

*주1) 2. 연결재무제표 / 2-2. 연결 포괄손익계산서(정정 전)

|

연결 포괄손익계산서 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

I. 매출액 |

148,299,673,635 |

151,071,143,910 |

154,038,839,268 |

|

II. 매출원가 |

75,514,346,607 |

72,172,227,652 |

72,310,910,503 |

|

III. 매출총이익 |

72,785,327,028 |

78,898,916,258 |

81,727,928,765 |

|

기타영업수익 |

1,148,966,967 |

5,556,140,518 |

6,085,987,166 |

|

기타영업비용 |

84,250,911 |

3,295,314,467 |

900,870,792 |

|

IV. 판매비와관리비 |

73,770,783,890 |

77,126,112,490 |

77,279,945,965 |

|

V. 영업이익 |

79,259,194 |

4,033,629,819 |

9,633,099,174 |

|

1. 기타수익 |

1,035,125,417 |

311,513,535 |

407,569,158 |

|

2. 기타비용 |

395,358,957 |

640,043,506 |

749,907,037 |

|

3. 금융수익 |

10,425,735,158 |

1,545,488,529 |

1,051,342,200 |

|

4. 금융비용 |

1,622,515,550 |

258,442,727 |

1,480,089,183 |

|

5. 관계기업및공동기업투자손익 |

(4,358,786,185) |

(960,182,221) |

(1,968,098,777) |

|

VI. 법인세비용차감전순손익 |

5,163,459,077 |

4,031,963,429 |

6,893,915,535 |

|

법인세비용 |

(1,012,218,874) |

448,590,305 |

(539,766,628) |

|

당기순이익(손실) |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

1. 지배기업소유주지분 |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

2. 비지배지분 |

|||

|

기타포괄손익 |

(83,557,235) |

17,659,087 |

(342,373,276) |

|

1. 후속적으로 당기손익으로 재분류되는 항목 |

(581,597) |

(479,342) |

(3,814,384) |

|

기타포괄손익-공정가치측정 채무상품 평가손익 |

(581,597) |

(479,342) |

(3,814,384) |

|

2. 후속적으로 당기손익으로 재분류되지 않는 항목 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

기타포괄손익-공정가치측정 지분상품 평가손익 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

총포괄손익 |

4,067,682,968 |

3,601,032,211 |

7,091,308,887 |

|

지배기업소유주지분 |

4,067,682,968 |

3,601,032,211 |

7,091,308,887 |

|

비지배지분 |

|||

|

지배기업소유주 지분에 대한 주당손익 |

|||

|

기본 및 희석주당손익 (단위 : 원) |

226 |

195 |

415 |

*주2) 2. 연결재무제표 / 2-2. 연결 포괄손익계산서(정정 후)

|

연결 포괄손익계산서 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

I. 매출액 |

148,299,673,635 |

151,071,143,910 |

154,038,839,268 |

|

II. 매출원가 |

75,514,346,607 |

72,172,227,652 |

72,310,910,503 |

|

III. 매출총이익 |

72,785,327,028 |

78,898,916,258 |

81,727,928,765 |

|

기타영업수익 |

1,148,966,967 |

5,556,140,518 |

6,085,987,166 |

|

기타영업비용 |

84,250,911 |

3,295,314,467 |

900,870,792 |

|

IV. 판매비와관리비 |

73,770,783,890 |

77,126,112,490 |

77,279,945,965 |

|

V. 영업이익 |

79,259,194 |

4,033,629,819 |

9,633,099,174 |

|

1. 기타수익 |

1,035,125,417 |

311,513,535 |

407,569,158 |

|

2. 기타비용 |

395,358,957 |

640,043,506 |

749,907,037 |

|

3. 금융수익 |

10,425,735,158 |

1,545,488,529 |

1,051,342,200 |

|

4. 금융비용 |

1,622,515,550 |

258,442,727 |

1,480,089,183 |

|

5. 관계기업및공동기업투자손익 |

(4,358,786,185) |

(960,182,221) |

(1,968,098,777) |

|

VI. 법인세비용차감전순손익 |

5,163,459,077 |

4,031,963,429 |

6,893,915,535 |

|

법인세비용 |

1,012,218,874 |

448,590,305 |

(539,766,628) |

|

당기순이익(손실) |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

1. 지배기업소유주지분 |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

2. 비지배지분 |

|||

|

기타포괄손익 |

(83,557,235) |

17,659,087 |

(342,373,276) |

|

1. 후속적으로 당기손익으로 재분류되는 항목 |

(581,597) |

(479,342) |

(3,814,384) |

|

기타포괄손익-공정가치측정 채무상품 평가손익 |

(581,597) |

(479,342) |

(3,814,384) |

|

2. 후속적으로 당기손익으로 재분류되지 않는 항목 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

기타포괄손익-공정가치측정 지분상품 평가손익 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

총포괄손익 |

4,067,682,968 |

3,601,032,211 |

7,091,308,887 |

|

지배기업소유주지분 |

4,067,682,968 |

3,601,032,211 |

7,091,308,887 |

|

비지배지분 |

|||

|

지배기업소유주 지분에 대한 주당손익 |

|||

|

기본 및 희석주당손익 (단위 : 원) |

226 |

195 |

415 |

*주3) 2. 연결재무제표 / 2-4 연결 현금흐름표(정정 전)

|

연결 현금흐름표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

Ⅰ. 영업활동으로 인한 현금흐름 |

(1,435,814,437) |

8,645,127,292 |

8,729,174,373 |

|

1. 영업에서 창출된 현금 |

8,137,753,928 |

8,926,850,351 |

9,172,422,538 |

|

가. 분기순이익 |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

나. 비현금항목의 조정 |

2,423,061,781 |

7,194,161,306 |

2,029,098,388 |

|

다. 영업활동으로 인한 자산ㆍ부채의 변동 |

1,563,451,944 |

(1,850,684,079) |

(290,358,013) |

|

2. 이자의 수취 |

213,407,399 |

862,742,377 |

866,904,795 |

|

3. 이자의 지급 |

(8,477,969,879) |

(195,523,982) |

(124,021,912) |

|

4. 배당금 수취 |

5,878,500 |

1,710,000 |

1,710,000 |

|

5. 법인세 환급(납부) |

(1,314,884,385) |

(950,651,454) |

(1,187,841,048) |

|

Ⅱ. 투자활동으로 인한 현금흐름 |

(16,590,826,308) |

(8,739,389,639) |

(52,564,092,447) |

|

1. 투자활동으로 인한 현금유입액 |

539,880,836 |

30,713,289,786 |

76,786,953,927 |

|

기타유동금융자산의 처분 |

0 |

30,000,000,000 |

76,240,000,000 |

|

기타포괄손익-공정가치측정금융자산의 처분 |

9,880,836 |

13,970,586 |

185,779,600 |

|

정부보조금의 수령 |

0 |

0 |

60,000,000 |

|

유형자산의 처분 |

1,720,800 |

42,272,727 |

|

|

무형자산의 감소 |

500,000,000 |

0 |

|

|

보증금의 감소 |

30,000,000 |

697,598,400 |

258,901,600 |

|

2. 투자활동으로 인한 현금유출액 |

(17,130,707,144) |

(39,452,679,425) |

(129,351,046,374) |

|

기타유동금융자산의 취득 |

0 |

(10,000,000,000) |

(65,860,000,000) |

|

기타포괄손익-공정가치측정금융자산의 취득 |

0 |

(34,750,710) |

|

|

관계기업 투자주식의 취득 |

(1,090,908,081) |

||

|

유형자산의 취득 |

(16,011,730,029) |

(28,869,949,465) |

(63,133,217,374) |

|

무형자산의 취득 |

(11,069,034) |

(2,500,000) |

|

|

보증금의 증가 |

(17,000,000) |

(545,479,250) |

(357,829,000) |

|

Ⅲ. 재무활동으로 인한 현금흐름 |

4,128,294,906 |

8,153,339,268 |

(6,767,465,910) |

|

1. 재무활동으로 인한 현금유입액 |

88,000,000,000 |

13,100,000,000 |

113,900,000,000 |

|

장기차입금의 차입 |

13,100,000,000 |

113,900,000,000 |

|

|

단기차입금의 차입 |

3,000,000,000 |

||

|

전환우선주의 발행 |

85,000,000,000 |

||

|

2. 재무활동으로 인한 현금유출액 |

(83,871,705,094) |

(4,946,660,732) |

(120,667,465,910) |

|

장기차입금의 상환 |

(6,000,000,000) |

(113,900,000,000) |

|

|

리스부채의 상환 |

(1,630,209,487) |

(2,204,917,034) |

(2,204,276,660) |

|

배당금의 지급 |

(2,751,148,650) |

(2,737,913,550) |

(4,563,189,250) |

|

전환사채의 상환 |

(73,490,346,957) |

||

|

신주발행비의 지급 |

0 |

(3,830,148) |

|

|

Ⅳ. 현금및현금성자산의 환율변동효과 |

213,222 |

(1,282,639) |

(89,039,479) |

|

Ⅴ. 현금및현금성자산의 증가(감소) |

(13,898,132,617) |

8,057,794,282 |

(50,691,423,463) |

|

Ⅵ. 기초의 현금및현금성자산 |

24,106,981,079 |

16,049,186,797 |

66,740,610,260 |

|

Ⅶ. 기말의 현금및현금성자산 |

10,208,848,462 |

24,106,981,079 |

16,049,186,797 |

*주4) 2. 연결재무제표 / 2-4 연결 현금흐름표(정정 후)

|

연결 현금흐름표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

Ⅰ. 영업활동으로 인한 현금흐름 |

(1,435,814,437) |

8,645,127,292 |

8,729,174,373 |

|

1. 영업에서 창출된 현금 |

8,137,753,928 |

8,926,850,351 |

9,172,422,538 |

|

가. 당기순이익 |

4,151,240,203 |

3,583,373,124 |

7,433,682,163 |

|

나. 비현금항목의 조정 |

2,423,061,781 |

7,194,161,306 |

2,029,098,388 |

|

다. 영업활동으로 인한 자산ㆍ부채의 변동 |

1,563,451,944 |

(1,850,684,079) |

(290,358,013) |

|

2. 이자의 수취 |

213,407,399 |

862,742,377 |

866,904,795 |

|

3. 이자의 지급 |

(8,477,969,879) |

(195,523,982) |

(124,021,912) |

|

4. 배당금 수취 |

5,878,500 |

1,710,000 |

1,710,000 |

|

5. 법인세 환급(납부) |

(1,314,884,385) |

(950,651,454) |

(1,187,841,048) |

|

Ⅱ. 투자활동으로 인한 현금흐름 |

(16,590,826,308) |

(8,739,389,639) |

(52,564,092,447) |

|

1. 투자활동으로 인한 현금유입액 |

539,880,836 |

30,713,289,786 |

76,786,953,927 |

|

기타유동금융자산의 처분 |

0 |

30,000,000,000 |

76,240,000,000 |

|

기타포괄손익-공정가치측정금융자산의 처분 |

9,880,836 |

13,970,586 |

185,779,600 |

|

정부보조금의 수령 |

0 |

0 |

60,000,000 |

|

유형자산의 처분 |

1,720,800 |

42,272,727 |

|

|

무형자산의 감소 |

500,000,000 |

0 |

|

|

보증금의 감소 |

30,000,000 |

697,598,400 |

258,901,600 |

|

2. 투자활동으로 인한 현금유출액 |

(17,130,707,144) |

(39,452,679,425) |

(129,351,046,374) |

|

기타유동금융자산의 취득 |

0 |

(10,000,000,000) |

(65,860,000,000) |

|

기타포괄손익-공정가치측정금융자산의 취득 |

0 |

(34,750,710) |

|

|

관계기업 투자주식의 취득 |

(1,090,908,081) |

||

|

유형자산의 취득 |

(16,011,730,029) |

(28,869,949,465) |

(63,133,217,374) |

|

무형자산의 취득 |

(11,069,034) |

(2,500,000) |

|

|

보증금의 증가 |

(17,000,000) |

(545,479,250) |

(357,829,000) |

|

Ⅲ. 재무활동으로 인한 현금흐름 |

4,128,294,906 |

8,153,339,268 |

(6,767,465,910) |

|

1. 재무활동으로 인한 현금유입액 |

88,000,000,000 |

13,100,000,000 |

113,900,000,000 |

|

장기차입금의 차입 |

13,100,000,000 |

113,900,000,000 |

|

|

단기차입금의 차입 |

3,000,000,000 |

||

|

전환사채의 발행 |

85,000,000,000 |

||

|

2. 재무활동으로 인한 현금유출액 |

(83,871,705,094) |

(4,946,660,732) |

(120,667,465,910) |

|

유동성장기차입금의 상환 |

(6,000,000,000) |

(113,900,000,000) |

|

|

리스부채의 상환 |

(1,630,209,487) |

(2,204,917,034) |

(2,204,276,660) |

|

배당금의 지급 |

(2,751,148,650) |

(2,737,913,550) |

(4,563,189,250) |

|

전환사채의 상환 |

(73,490,346,957) |

||

|

신주발행비의 지급 |

0 |

(3,830,148) |

|

|

Ⅳ. 현금및현금성자산의 환율변동효과 |

213,222 |

(1,282,639) |

(89,039,479) |

|

Ⅴ. 현금및현금성자산의 증가(감소) |

(13,898,132,617) |

8,057,794,282 |

(50,691,423,463) |

|

Ⅵ. 기초의 현금및현금성자산 |

24,106,981,079 |

16,049,186,797 |

66,740,610,260 |

|

Ⅶ. 기말의 현금및현금성자산 |

10,208,848,462 |

24,106,981,079 |

16,049,186,797 |

*주5) 4. 재무제표 / 4-1. 재무상태표(정정 전)

|

재무상태표 |

|

제 61 기 2024.12.31 현재 |

|

제 60 기 2023.12.31 현재 |

|

제 59 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

자산 |

|||

|

I. 유동자산 |

85,127,121,772 |

90,734,208,609 |

104,550,306,365 |

|

현금및현금성자산 |

6,118,235,184 |

15,379,709,209 |

11,651,166,116 |

|

기타유동금융자산 |

6,045,000 |

9,795,267 |

20,019,831,439 |

|

매출채권 |

36,719,837,647 |

39,926,559,936 |

41,809,743,479 |

|

기타채권 |

25,291,379 |

24,622,733 |

41,157,188 |

|

재고자산 |

41,990,520,188 |

35,176,420,658 |

30,109,267,772 |

|

기타유동자산 |

267,192,374 |

217,100,806 |

919,140,371 |

|

II. 비유동자산 |

420,668,661,428 |

404,333,960,285 |

375,431,041,352 |

|

기타비유동금융자산 |

269,548,150 |

380,492,820 |

325,566,672 |

|

종속기업 및 관계기업투자 |

26,202,488,434 |

25,592,080,000 |

25,592,080,000 |

|

유형자산 |

382,530,601,024 |

364,854,325,018 |

336,950,527,187 |

|

무형자산 |

4,603,003,209 |

4,191,820,688 |

4,203,938,667 |

|

이연법인세자산 |

4,407,732,768 |

5,338,742,800 |

4,898,166,287 |

|

기타비유동자산 |

2,655,287,843 |

3,976,498,959 |

3,460,762,539 |

|

자산총계 |

505,795,783,200 |

495,068,168,894 |

479,981,347,717 |

|

부채 |

|||

|

I. 유동부채 |

135,215,520,715 |

124,966,376,065 |

47,688,034,211 |

|

매입채무 |

10,028,104,197 |

8,186,446,787 |

4,792,520,147 |

|

기타채무 |

8,383,266,349 |

7,670,882,314 |

10,728,949,688 |

|

차입금 |

89,201,480,471 |

100,655,950,677 |

22,500,000,000 |

|

당기손익인식금융부채 |

20,547,562,298 |

||

|

당기법인세부채 |

0 |

542,479,707 |

733,476,856 |

|

기타유동부채 |

7,055,107,400 |

7,910,616,580 |

8,933,087,520 |

|

II. 비유동부채 |

114,435,948,710 |

122,542,506,047 |

184,999,081,889 |

|

차입금 |

113,000,000,000 |

121,000,000,000 |

184,217,981,746 |

|

기타비유동부채 |

1,435,948,710 |

1,542,506,047 |

781,100,143 |

|

부채총계 |

249,651,469,425 |

247,508,882,112 |

232,687,116,100 |

|

자본 |

|||

|

Ⅰ. 자본금 |

9,293,405,500 |

9,293,405,500 |

9,249,288,500 |

|

Ⅱ. 자본잉여금 |

38,960,455,642 |

38,960,455,642 |

39,008,402,790 |

|

Ⅲ. 기타자본 |

(5,078,745,645) |

(5,078,745,645) |

(5,078,745,645) |

|

Ⅳ. 기타포괄손익누계액 |

(455,986,267) |

(372,429,032) |

(390,088,119) |

|

Ⅴ. 이익잉여금 |

213,425,365,103 |

204,756,600,317 |

204,505,374,091 |

|

자본총계 |

256,144,494,333 |

247,559,286,782 |

247,294,231,617 |

|

부채및자본총계 |

505,795,963,758 |

495,068,168,894 |

479,981,347,717 |

*주6) 4. 재무제표 / 4-1. 재무상태표(정정 후)

|

재무상태표 |

|

제 61 기 2024.12.31 현재 |

|

제 60 기 2023.12.31 현재 |

|

제 59 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

자산 |

|||

|

I. 유동자산 |

85,127,066,904 |

90,734,208,609 |

104,550,306,365 |

|

현금및현금성자산 |

6,118,235,184 |

15,379,709,209 |

11,651,166,116 |

|

기타유동금융자산 |

6,045,000 |

9,795,267 |

20,019,831,439 |

|

매출채권 |

36,719,837,647 |

39,926,559,936 |

41,809,743,479 |

|

기타채권 |

25,291,379 |

24,622,733 |

41,157,188 |

|

재고자산 |

41,990,520,188 |

35,176,420,658 |

30,109,267,772 |

|

기타유동자산 |

267,137,506 |

217,100,806 |

919,140,371 |

|

II. 비유동자산 |

420,668,896,854 |

404,333,960,285 |

375,431,041,352 |

|

기타비유동금융자산 |

269,548,150 |

380,492,820 |

325,566,672 |

|

종속기업 및 관계기업투자 |

26,202,488,434 |

25,592,080,000 |

25,592,080,000 |

|

유형자산 |

382,530,601,024 |

364,854,325,018 |

336,950,527,187 |

|

무형자산 |

4,603,003,209 |

4,191,820,688 |

4,203,938,667 |

|

이연법인세자산 |

4,407,968,194 |

5,338,742,800 |

4,898,166,287 |

|

기타비유동자산 |

2,655,287,843 |

3,976,498,959 |

3,460,762,539 |

|

자산총계 |

505,795,963,758 |

495,068,168,894 |

479,981,347,717 |

|

부채 |

|||

|

I. 유동부채 |

135,215,520,715 |

124,966,376,065 |

47,688,034,211 |

|

매입채무 |

10,028,104,197 |

8,186,446,787 |

4,792,520,147 |

|

기타채무 |

8,383,266,349 |

7,670,882,314 |

10,728,949,688 |

|

차입금 |

89,201,480,471 |

100,655,950,677 |

22,500,000,000 |

|

당기손익인식금융부채 |

20,547,562,298 |

||

|

당기법인세부채 |

0 |

542,479,707 |

733,476,856 |

|

기타유동부채 |

7,055,107,400 |

7,910,616,580 |

8,933,087,520 |

|

II. 비유동부채 |

114,435,948,710 |

122,542,506,047 |

184,999,081,889 |

|

차입금 |

113,000,000,000 |

121,000,000,000 |

184,217,981,746 |

|

기타비유동부채 |

1,435,948,710 |

1,542,506,047 |

781,100,143 |

|

부채총계 |

249,651,469,425 |

247,508,882,112 |

232,687,116,100 |

|

자본 |

|||

|

Ⅰ. 자본금 |

9,293,405,500 |

9,293,405,500 |

9,249,288,500 |

|

Ⅱ. 자본잉여금 |

38,960,455,642 |

38,960,455,642 |

39,008,402,790 |

|

Ⅲ. 기타자본 |

(5,078,745,645) |

(5,078,745,645) |

(5,078,745,645) |

|

Ⅳ. 기타포괄손익누계액 |

(455,986,267) |

(372,429,032) |

(390,088,119) |

|

Ⅴ. 이익잉여금 |

213,425,365,103 |

204,756,600,317 |

204,505,374,091 |

|

자본총계 |

256,144,494,333 |

247,559,286,782 |

247,294,231,617 |

|

부채및자본총계 |

505,795,963,758 |

495,068,168,894 |

479,981,347,717 |

*주7) 4. 재무제표 / 4-2. 포괄손익계산서(정정 전)

|

포괄손익계산서 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

I. 매출액 |

148,299,673,635 |

151,071,143,910 |

154,038,839,268 |

|

II. 매출원가 |

75,514,346,607 |

72,172,227,652 |

72,310,910,503 |

|

III. 매출총이익 |

72,785,327,028 |

78,898,916,258 |

81,727,928,765 |

|

IV. 판매비와관리비 |

72,240,737,694 |

75,819,633,861 |

76,160,913,653 |

|

V. 영업이익 |

544,589,334 |

3,079,282,397 |

5,567,015,112 |

|

1. 기타수익 |

1,627,561,535 |

311,504,970 |

393,408,672 |

|

2. 기타비용 |

395,358,951 |

640,043,506 |

749,907,037 |

|

3. 금융수익 |

12,452,967,633 |

754,725,143 |

1,043,320,658 |

|

4. 금융비용 |

1,585,948,224 |

202,541,615 |

255,758,581 |

|

VI. 법인세비용차감전순이익 |

12,643,811,327 |

3,302,927,389 |

5,998,078,824 |

|

법인세비용 |

(1,223,897,891) |

(313,787,613) |

1,327,321,057 |

|

당기순이익 |

11,419,913,436 |

2,989,139,776 |

7,325,399,881 |

|

기타포괄손익 |

(83,557,236) |

17,659,087 |

(342,373,276) |

|

1. 후속적으로 당기손익으로 재분류되는 항목 |

(581,597) |

(479,342) |

(3,814,384) |

|

기타포괄손익-공정가치측정 채무상품 평가손익 |

(581,597) |

(479,342) |

(3,814,384) |

|

2. 후속적으로 당기손익으로 재분류되지 않는 항목 |

(82,975,639) |

18,138,429 |

(338,558,892) |

|

기타포괄손익-공정가치측정 지분상품 평가손익 |

(82,975,639) |

18,138,429 |

(338,558,892) |

|

총포괄이익 |

11,336,356,200 |

3,006,798,863 |

6,983,026,605 |

|

주당이익 |

|||

|

기본 및 희석주당손익 (단위 : 원) |

623 |

163 |

408 |

*주8) 4. 재무제표 / 4-2. 포괄손익계산서(정정 후)

|

포괄손익계산서 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

I. 매출액 |

148,299,673,635 |

151,071,143,910 |

154,038,839,268 |

|

II. 매출원가 |

75,514,346,607 |

72,172,227,652 |

72,310,910,503 |

|

III. 매출총이익 |

72,785,327,028 |

78,898,916,258 |

81,727,928,765 |

|

IV. 판매비와관리비 |

72,240,737,694 |

75,819,633,861 |

76,160,913,653 |

|

V. 영업이익 |

544,589,334 |

3,079,282,397 |

5,567,015,112 |

|

1. 기타수익 |

1,627,561,535 |

311,504,970 |

393,408,672 |

|

2. 기타비용 |

395,358,951 |

640,043,506 |

749,907,037 |

|

3. 금융수익 |

12,452,967,633 |

754,725,143 |

1,043,320,658 |

|

4. 금융비용 |

1,585,948,224 |

202,541,615 |

255,758,581 |

|

VI. 법인세비용차감전순이익 |

12,643,811,327 |

3,302,927,389 |

5,998,078,824 |

|

법인세비용(수익) |

1,223,897,891 |

313,787,613 |

(1,327,321,057) |

|

당기순이익 |

11,419,913,436 |

2,989,139,776 |

7,325,399,881 |

|

기타포괄손익 |

(83,557,235) |

17,659,087 |

(342,373,276) |

|

1. 후속적으로 당기손익으로 재분류되는 항목 |

(581,597) |

(479,342) |

(3,814,384) |

|

기타포괄손익-공정가치측정 채무상품 평가손익 |

(581,597) |

(479,342) |

(3,814,384) |

|

2. 후속적으로 당기손익으로 재분류되지 않는 항목 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

기타포괄손익-공정가치측정 지분상품 평가손익 |

(82,975,638) |

18,138,429 |

(338,558,892) |

|

총포괄이익 |

11,336,356,201 |

3,006,798,863 |

6,983,026,605 |

|

주당이익 |

|||

|

기본 및 희석주당손익 (단위 : 원) |

623 |

163 |

408 |

*주9) 4. 재무제표 / 4-3. 자본변동표(정정 전)

|

자본변동표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

자본 합계 |

|

|

2022.01.01 (기초자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(47,714,843) |

201,743,163,460 |

244,874,394,262 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

7,325,399,881 |

7,325,399,881 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

(342,373,276) |

(342,373,276) |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

4,563,189,250 |

4,563,189,250 |

||||

|

전환우선주의 전환 |

||||||

|

전환사채의 발행 |

||||||

|

2022.12.31 (기말자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(390,088,119) |

204,505,374,091 |

247,294,231,617 |

|

2023.01.01 (기초자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(390,088,119) |

204,505,374,091 |

247,294,231,617 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

2,989,139,776 |

2,989,139,776 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

17,659,087 |

17,659,087 |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

2,737,913,550 |

2,737,913,550 |

||||

|

전환우선주의 전환 |

44,117,000 |

(47,947,148) |

(3,830,148) |

|||

|

전환사채의 발행 |

||||||

|

2023.12.31 (기말자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(372,429,032) |

204,756,600,317 |

247,559,286,782 |

|

2024.01.01 (기초자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(372,429,032) |

204,756,600,317 |

247,559,286,782 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

11,419,732,878 |

11,419,913,436 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

(83,557,235) |

(83,557,236) |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

2,751,148,650 |

2,751,148,650 |

||||

|

전환우선주의 전환 |

||||||

|

전환사채의 발행 |

||||||

|

2024.12.31 (기말자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(455,986,267) |

213,425,365,103 |

256,144,494,333 |

*주10) 4. 재무제표 / 4-3. 자본변동표(정정 후)

|

자본변동표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||

|---|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

자본 합계 |

|

|

2022.01.01 (기초자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(47,714,843) |

201,743,163,460 |

244,874,394,262 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

7,325,399,881 |

7,325,399,881 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

(342,373,276) |

(342,373,276) |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

(4,563,189,250) |

(4,563,189,250) |

||||

|

전환우선주의 전환 |

||||||

|

전환사채의 발행 |

||||||

|

2022.12.31 (기말자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(390,088,119) |

204,505,374,091 |

247,294,231,617 |

|

2023.01.01 (기초자본) |

9,249,288,500 |

39,008,402,790 |

(5,078,745,645) |

(390,088,119) |

204,505,374,091 |

247,294,231,617 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

2,989,139,776 |

2,989,139,776 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

17,659,087 |

17,659,087 |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

(2,737,913,550) |

(2,737,913,550) |

||||

|

전환우선주의 전환 |

44,117,000 |

(47,947,148) |

(3,830,148) |

|||

|

전환사채의 발행 |

||||||

|

2023.12.31 (기말자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(372,429,032) |

204,756,600,317 |

247,559,286,782 |

|

2024.01.01 (기초자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(372,429,032) |

204,756,600,317 |

247,559,286,782 |

|

I. 총포괄손익 |

||||||

|

당기순이익 |

11,419,913,436 |

11,419,913,436 |

||||

|

기타포괄손익-공정가치측정 금융자산 평가손익 |

(83,557,235) |

(83,557,235) |

||||

|

II. 자본에 직접 반영된 소유주와의 거래 |

||||||

|

연차배당 |

(2,751,148,650) |

(2,751,148,650) |

||||

|

전환우선주의 전환 |

||||||

|

전환사채의 발행 |

||||||

|

2024.12.31 (기말자본) |

9,293,405,500 |

38,960,455,642 |

(5,078,745,645) |

(455,986,267) |

213,425,365,103 |

256,144,494,333 |

*주11) 4. 재무제표 / 4-4. 현금흐름표(정정 전)

|

현금흐름표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

Ⅰ. 영업활동으로 인한 현금흐름 |

1,923,770,767 |

4,114,860,128 |

8,453,624,194 |

|

1. 영업에서 창출된 현금 |

9,263,076,211 |

4,564,985,935 |

8,866,711,570 |

|

가. 분기순이익 |

11,419,913,436 |

2,989,139,776 |

7,325,399,881 |

|

나. 비현금항목의 조정 |

(4,010,911,156) |

4,373,213,770 |

2,134,862,909 |

|

다. 영업활동으로 인한 자산·부채의 변동 |

1,854,073,931 |

(2,797,367,611) |

(593,551,220) |

|

2. 이자의 수취 |

62,112,295 |

638,438,517 |

862,861,927 |

|

3. 이자의 지급 |

(8,441,402,553) |

(139,622,870) |

(97,838,945) |

|

4. 배당금 수취 |

2,045,878,500 |

1,710,000 |

1,710,000 |

|

5. 법인세 납부 |

(1,005,893,686) |

(950,651,454) |

(1,179,820,358) |

|

Ⅱ. 투자활동으로 인한 현금흐름 |

(15,517,882,127) |

(8,708,556,659) |

(52,552,503,217) |

|

1. 투자활동으로 인한 현금유입액 |

539,880,836 |

30,713,289,786 |

76,786,953,927 |

|

기타유동금융자산의 처분 |

0 |

30,000,000,000 |

76,240,000,000 |

|

기타포괄손익-공정가치측정금융자산의 처분 |

9,880,836 |

13,970,586 |

185,779,600 |

|

정부보조금의 수령 |

0 |

0 |

60,000,000 |

|

유형자산의 처분 |

0 |

1,720,800 |

42,272,727 |

|

무형자산의 처분 |

500,000,000 |

||

|

보증금의 감소 |

30,000,000 |

697,598,400 |

258,901,600 |

|

2. 투자활동으로 인한 현금유출액 |

(16,057,762,963) |

(39,421,846,445) |

(129,339,457,144) |

|

기타유동금융자산의 취득 |

(10,000,000,000) |

(65,860,000,000) |

|

|

기타포괄손익-공정가치측정금융자산의 취득 |

(34,750,710) |

||

|

유형자산의 취득 |

(16,011,730,029) |

(28,864,677,735) |

(63,131,628,144) |

|

종속기업 및 관계기업 투자주식의 취득 |

(17,963,900) |

||

|

무형자산의 취득 |

(11,069,034) |

(2,500,000) |

|

|

보증금의 증가 |

(17,000,000) |

(519,918,000) |

(347,829,000) |

|

Ⅲ. 재무활동으로 인한 현금흐름 |

4,332,424,113 |

8,323,522,263 |

(6,630,702,770) |

|

1. 재무활동으로 인한 현금유입액 |

88,000,000,000 |

13,100,000,000 |

113,900,000,000 |

|

장기차입금의 차입 |

3,000,000,000 |

13,100,000,000 |

113,900,000,000 |

|

단기차입금의 차입 |

|||

|

전환우선주의 발행 |

85,000,000,000 |

||

|

2. 재무활동으로 인한 현금유출액 |

(83,667,575,887) |

(4,776,477,737) |

(120,530,702,770) |

|

장기차입금의 상환 |

(6,000,000,000) |

(113,900,000,000) |

|

|

리스부채의 상환 |

(1,426,080,280) |

(2,034,734,039) |

(2,067,513,520) |

|

전환사채의 상환 |

(73,490,346,957) |

||

|

배당금의 지급 |

(2,751,148,650) |

(2,737,913,550) |

(4,563,189,250) |

|

신주발행비의 지급 |

(3,830,148) |

||

|

Ⅳ. 현금및현금성자산의 환율변동효과 |

213,222 |

(1,282,639) |

(89,039,479) |

|

Ⅴ. 현금및현금성자산의 증가(감소) |

(9,261,474,025) |

3,728,543,093 |

(50,818,621,272) |

|

Ⅵ. 기초의 현금및현금성자산 |

15,379,709,209 |

11,651,166,116 |

62,469,787,388 |

|

Ⅶ. 기말의 현금및현금성자산 |

6,118,235,184 |

15,379,709,209 |

11,651,166,116 |

*주12) 4. 재무제표 / 4-4. 현금흐름표(정정 후)

|

현금흐름표 |

|

제 61 기 2024.01.01 부터 2024.12.31 까지 |

|

제 60 기 2023.01.01 부터 2023.12.31 까지 |

|

제 59 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 61 기 |

제 60 기 |

제 59 기 |

|

|---|---|---|---|

|

Ⅰ. 영업활동으로 인한 현금흐름 |

1,923,770,767 |

4,114,860,128 |

8,453,624,194 |

|

1. 영업에서 창출된 현금 |

9,263,076,211 |

4,564,985,935 |

8,866,711,570 |

|

가. 당기순이익 |

11,419,913,436 |

2,989,139,776 |

7,325,399,881 |

|

나. 비현금항목의 조정 |

(4,010,911,156) |

4,373,213,770 |

2,134,862,909 |

|

다. 영업활동으로 인한 자산·부채의 변동 |

1,854,073,931 |

(2,797,367,611) |

(593,551,220) |

|

2. 이자의 수취 |

62,112,295 |

638,438,517 |

862,861,927 |

|

3. 이자의 지급 |

(8,441,402,553) |

(139,622,870) |

(97,838,945) |

|

4. 배당금 수취 |

2,045,878,500 |

1,710,000 |

1,710,000 |

|

5. 법인세 환급(납부) |

(1,005,893,686) |

(950,651,454) |

(1,179,820,358) |

|

Ⅱ. 투자활동으로 인한 현금흐름 |

(15,517,882,127) |

(8,708,556,659) |

(52,552,503,217) |

|

1. 투자활동으로 인한 현금유입액 |

539,880,836 |

30,713,289,786 |

76,786,953,927 |

|

기타유동금융자산의 처분 |

0 |

30,000,000,000 |

76,240,000,000 |

|

기타포괄손익-공정가치측정금융자산의 처분 |

9,880,836 |

13,970,586 |

185,779,600 |

|

정부보조금의 수령 |

0 |

0 |

60,000,000 |

|

유형자산의 처분 |

0 |

1,720,800 |

42,272,727 |

|

무형자산의 처분 |

500,000,000 |

||

|

보증금의 감소 |

30,000,000 |

697,598,400 |

258,901,600 |

|

2. 투자활동으로 인한 현금유출액 |

(16,057,762,963) |

(39,421,846,445) |

(129,339,457,144) |

|

기타유동금융자산의 취득 |

(10,000,000,000) |

(65,860,000,000) |

|

|

기타포괄손익-공정가치측정금융자산의 취득 |

(34,750,710) |

||

|

유형자산의 취득 |

(16,011,730,029) |

(28,864,677,735) |

(63,131,628,144) |

|

종속기업 및 관계기업 투자주식의 취득 |

(17,963,900) |

||

|

무형자산의 취득 |

(11,069,034) |

(2,500,000) |

|

|

보증금의 증가 |

(17,000,000) |

(519,918,000) |

(347,829,000) |

|

Ⅲ. 재무활동으로 인한 현금흐름 |

4,332,424,113 |

8,323,522,263 |

(6,630,702,770) |

|

1. 재무활동으로 인한 현금유입액 |

88,000,000,000 |

13,100,000,000 |

113,900,000,000 |

|

장기차입금의 차입 |

13,100,000,000 |

113,900,000,000 |

|

|

단기차입금의 차입 |

3,000,000,000 |

||

|

전환사채의 발행 |

85,000,000,000 |

||

|

2. 재무활동으로 인한 현금유출액 |

(83,667,575,887) |

(4,776,477,737) |

(120,530,702,770) |

|

유동성장기차입금의 상환 |

(6,000,000,000) |

(113,900,000,000) |

|

|

리스부채의 상환 |

(1,426,080,280) |

(2,034,734,039) |

(2,067,513,520) |

|

전환사채의 상환 |

(73,490,346,957) |

||

|

배당금의 지급 |

(2,751,148,650) |

(2,737,913,550) |

(4,563,189,250) |

|

신주발행비의 지급 |

(3,830,148) |

||

|

Ⅳ. 현금및현금성자산의 환율변동효과 |

213,222 |

(1,282,639) |

(89,039,479) |

|

Ⅴ. 현금및현금성자산의 증가(감소) |

(9,261,474,025) |

3,728,543,093 |

(50,818,621,272) |

|

Ⅵ. 기초의 현금및현금성자산 |

15,379,709,209 |

11,651,166,116 |

62,469,787,388 |

|

Ⅶ. 기말의 현금및현금성자산 |

6,118,235,184 |

15,379,709,209 |

11,651,166,116 |

【 대표이사 등의 확인 】

|

|

대표이사등의확인_20250324 |

사 업 보 고 서

(제 61 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3 월 20 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 이연제약주식회사 |

| 대 표 이 사 : | 유 용 환 |

| 본 점 소 재 지 : | 서울특별시 강남구 테헤란로 620, 에이동 12층 (대치동, 미래에셋타워) |

| (전 화) 02 - 793 - 5557 | |

| (홈페이지) http://www.reyonpharm.co.kr | |

| 작 성 책 임 자 : | (직 책) 수 석 (성 명) 권 택 용 |

| (전 화) 02 - 3407 - 5200 | |

【 대표이사 등의 확인 】

|

|

대표이사등의확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | - | 1 | 1 | - |

| 합계 | 2 | - | 1 | 1 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

브라만투자조합1호 | 청산 |

| - | - |

다. 회사의 명칭

| 국문 | 영문 |

|---|---|

| 이연제약주식회사 | REYON PHARMACEUTICAL Co., Ltd. |

| 아르케인베스트먼트 주식회사 | Arche Investment Co., Ltd. |

라. 설립일자

이연제약(주)는 원료의약품을 수입하여 단순 제조, 판매하는 제약산업의 현실을 타파하고자, 1955년에 의약품 원료 국산화의 신념을 갖고 이연합성연구소를 개소하면서 시작되었으며, 1964년 11월 25일 이연합성약품공업주식회사라는 상호로 법인 설립하였습니다.

마. 본사의 주소, 전화번호, 홈페이지 주소

(1) 주소 : 서울특별시 강남구 테헤란로 620, 에이동 12층 (대치동, 미래에셋타워)

(2) 전화번호 : 02 - 793 - 5557

(3) 홈페이지 주소 : http://www.reyonpharm.co.kr

바. 회사사업 영위의 근거가 되는 법률

당사의 사업 영위의 근거가 되는 법률은 의약품ㆍ의약외품의 제조ㆍ조제ㆍ감정ㆍ보관ㆍ수입ㆍ판매와 그 밖의 약학 기술에 관련된 사항을 규정하여 국민보건 향상에 기여하는 것을 목적으로 제정된 약사법입니다.

사. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

아. 주요 사업의 내용 및 향후 추진하려는 신규 사업

당사는 1964년 설립 이후로 의약품의 제조 및 판매를 주요 사업으로 하고 있습니다. 당사의 매출은 크게 처방의약품, 오리지널의약품(조영제) 및 원료의약품으로 구성되어 있으며, 안정적인 성장과 수익을 실현하고 있습니다. 처방의약품은 항생제계, 순환기계, 소화기계, 호흡기계 등 다양한 적응증 대상 의약품을 보유하고 있으며, 약효군별 매출이 대체로 고르게 발생하고 있습니다. 오리지널의약품은 CT용 조영제 '옵티레이' 등이 주력 제품이며, ISK[이미징솔루션코리아, (구)말린크로트코리아]와 국내 독점 공급계약을 체결하여 판매하고 있습니다. 원료의약품은 합성 및 발효 원료의약품을 판매하고 있으며, 주요 품목은 타크로리무스, 아르베카신황산염(이하 "ABK"라 함) 및 테이코플라닌 등입니다.

당사는 2016년 3월 25일 개최한 제52기 정기주주총회에서 유전공학적 의약품 및 천연물의약품의 생산대행업과 동물의약품의 제조, 판매 및 생산대행업을 신규 목적사업에 추가하였으며, 향후 유휴 생산능력 및 생산기술을 활용하여 신규 파이프라인을 포함한 다양한 의약품의 CMO 사업을 전개 가능할 것으로 기대하고 있습니다.

그리고 2017년 11월 29일 임시주주총회에서 신기술 개발 및 연구용역사업과 의약품(유전공학 및 천연물 포함) 플랜트에 대한 설계, 설비운영, 유지보수 및 판매업, 그리고 신기술 관련 투자, 관리, 운영사업 및 창업지원 사업을 신규 목적사업으로 추가하였으며, 계열회사로 아르케인베스트먼트를 두어 신기술사업금융업을 전개하고 있습니다.

|

[ 참고 : CMO란 ] CMO(Contract Manufacturing Organization : 의약품 생산 대행 전문 기업)란 생산에 대한 안전성이 확보된 cGMP 설비가 잘 갖추어진 업체가 생산을 전담하는 사업을 말합니다. CMO사업은 연구, 임상, 허가, 생산 그리고 판매가 명확히 나누어지는 현대 제약산업의 변화에 필연적인 사업으로서 이 모든 공정을 단독으로 수행하기 어려운 제약업체들의 생산수요가 증대함에 따라 등장하게 되었습니다. |

당사의 주요 사업의 내용 및 향후 추진하려는 신규 사업에 대한 자세한 내용은 "Ⅱ. 사업의 내용"을 참조하여 주시기 바랍니다.

자. 신용평가에 관한 사항

당사는 최근 3사업연도중 신용평가회사로부터 신용평가를 받은 사실이 없습니다.

차. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2010.06.10 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

1964.11.25 서울특별시 용산구 서빙고로91나길 43

(지번주소 : 서울특별시 용산구 동빙고동 38-6)

2016.12.23 서울특별시 강남구 영동대로 416 8층 (대치동, 코스모타워)

2023.08.01 서울특별시 강남구 테헤란로 620, 에이동 12층 (대치동, 미래에셋타워)

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.27 | 정기주총 | 사외이사 윤성준사외이사 조영준 | - | 사외이사 이석호감사 홍성창 |

| 2021.03.25 | 정기주총 | 사외이사 홍택기 | - | 사외이사 김중협 |

| 2022.03.30 | 정기주총 | - | 대표이사 유용환대표이사 정순옥 | - |

| 2023.03.31 | 정기주총 | - | 사외이사 윤성준사외이사 조영준 | - |

| 2024.03.29 | 정기주총 | - | 사외이사 홍택기 | - |

다. 최대주주의 변동

1964년 11월 : 강창일 최대주주 지위 획득

1977년 10월 : 정석환 최대주주 지위 획득

1985년 05월 : 유성락 최대주주 지위 획득

2014년 12월 : 유용환 최대주주 지위 획득

라. 상호의 변경

1991.03.12 이연합성약품공업주식회사에서 이연제약주식회사로 상호 변경

마. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

2016.12 본점소재지 이전 (서울시 용산구 → 서울시 강남구)

2017.06 충청북도ㆍ충주시와 바이오/케미칼 cGMP급 공장 투자협약 체결

2017.08 충주 유전자치료제 cGMP급 공장 착공

2017.10 독일 핀젤버그 사와 천연물의약품 개발 업무협약 체결

2017.12 (주)뉴라클사이언스와 전략적 사업 협력 업무협약 체결

2018.05 (주)지앤피바이오사이언스와 유전자치료제 공동개발계약 체결

2018.08 (주)뉴라클사이언스와 항체치료제 공동개발계약 체결

2018.09 (주)지앤피바이오사이언스와 천연물의약품 및 건강기능식품 개발 업무협약 체결

2018.10 (주)뉴라클제네틱스와 투자계약 체결

2019.01 비전 'BEST till 2023' 선포

2019.02 충주 케미칼의약품 cGMP급 공장 신축 결정

2019.03 모범납세자 표창장 수상(국세청장)

2019.07 대한민국 일자리 으뜸기업 선정(고용노동부)

2019.10 ISO 37001(부패방지경영시스템) 인증 획득

2020.05 비앤에프솔루션과 PDRN(Poly Deoxy Ribo Nucleotide) 상업화 기술이전 계약 체결

2020.09 (주)뉴라클제네틱스와 AAV 기반 유전자치료제 후보물질 공동개발계약 체결

2020.12 인트론바이오와 항바이러스 백신 및 치료제 공동개발 및 사업화 양해각서 체결

2021.05 엠디뮨과 mRNA 기반 항바이러스 백신 및 희귀유전질환 치료제 공동개발계약

체결

2021.05 인트론바이오와 항진균제 신약 후보물질 기술이전 계약 체결

2021.10 퇴행성 뇌질환 항체치료제 RY103 (NS101) 캐나다 임상 1상 승인

2021.11 충주공장 준공

2022.05 삼성서울병원과 세포유전자치료제 대량생산을 위한 공동개발 양해각서 체결

2022.06 (주)애스톤사이언스와 pDNA 암 치료백신 공동연구개발 및 상업화 양해각서 체결

2022.09 GMP 기반 임상등급 유전자치료제 대량생산 시스템 구축 국책과제 선정

2022.11. 테라베스트와 pDNA 시료 공급 기반 사업협력 양해각서 체결

2022.12. 프로티움사이언스, 코넥스트와 CDMO 사업 포괄적 업무협력 양해각서 체결

2023.04. 테라베스트와 NK세포치료제 RY110 (TB-100) 공동개발계약 체결

2023.05. AAV 기반 유전자치료제 RY104 (NG101) 캐나다 임상 1/2a상 승인

2023.08. 충주공장 KGMP 인증 획득

2023.08. 본점소재지 이전

2024.01 돌발성 감각신경성 난청을 적응증으로 하는 NS101의 1b/2A상 국내 임상시험 승인

2024.11 습성 노인성 황반변성 치료제(NG101) 미국 FDA로부터 패스트트랙 지정

2024.11 충주공장 바이오의약품 전문수탁 GMP 인증 획득

바. 연결대상 종속회사의 연혁

2017.08 브라만인베스트먼트주식회사 설립

2018.01 브라만투자조합1호 결성

2019.04 브라만투자조합2호 결성

2019.04 브라만투자조합3호 결성

2019.06 브라만피에스창인 신기술사업투자조합 1호 결성

2019.06 브라만-두은신기술조합 1호 결성

2019.10 상호 변경(아르케인베스트먼트) 및 본점소재지 이전 (서울시 강남구 → 서울시 영등포구)

2020.02 아르케피에스창인신기술투자조합2호 결성

2020.02 아르케오픈이노베이션신기술투자조합1호 결성

2020.07 아르케바이오스타 신기술투자조합 제1호 결성

2020.10 아르케바이오스타 신기술투자조합 제2호 결성

2021.04 아르케브로스바이오스타 신기술투자조합 제3호 결성

2021.08 아르케케이엔티바이오스타 신기술투자조합 제4호 결성

2021.10 아르케테크스타 신기술투자조합 제5호 결성

2021.12 더블유더블유지-아르케 프리아이피오 제 1호 결성

2023.08 교보15호기업인수목적주식회사 결성

3. 자본금 변동사항

자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제61기 (2024년말) |

제60기 (2023년말) |

제59기 (2022년말) |

제58기 (2021년말) |

제57기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 18,586,811 | 18,586,811 | 17,998,577 | 17,998,577 | 17,562,390 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 9,293,405,500 | 9,293,405,500 | 8,999,288,500 | 8,999,288,500 | 8,781,195,000 | |

| 우선주 | 발행주식총수 | - | - | 500,000 | 500,000 | - |

| 액면금액 | - | - | 500 | 500 | - | |

| 자본금 | - | - | 250,000,000 | 250,000,000 | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 9,293,405,500 | 9,293,405,500 | 9,249,288,500 | 9,249,288,500 | 8,781,195,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 80,000,000 | 20,000,000 | 100,000,000 | 주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 18,586,811 | 1,688,000 | 20,274,811 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 1,688,000 | 1,688,000 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 1,688,000 | 1,688,000 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 18,586,811 | - | 18,586,811 | - | |

| Ⅴ. 자기주식수 | 245,820 | - | 245,820 | 주2) | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 18,340,991 | - | 18,340,991 | - | |

| Ⅶ. 자기주식 보유비율 | 1.32 | - | 1.32 | - | |

주1) 발행할 주식의 총수에 관한 사항(당사 정관 규정)

1. 제5조 (발행예정주식의 총수)

당 회사가 발행할 주식의 총수는 일억주로 한다.

2. 제8조 (주식의 종류) 제3항

당 회사가 발행할 우선주식의 수는 이천만주 이내로 한다.

주2) 자기주식 현황은 "Ⅰ. 회사의 개요 4. 주식의 총수 등 나. 자기주식 취득 및 처분 현황"을 참조하여 주시기 바랍니다.

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 240,840 | - | - | - | 240,840 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 240,840 | - | - | - | 240,840 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 4,980 | - | - | - | 4,980 | 주 | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 245,820 | - | - | - | 245,820 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주) 기타취득은 무상증자시 단주 처리 목적으로 취득한 자기주식입니다.

5. 정관에 관한 사항

가. 정관 최근개정일

당사의 최신 정관은 2021년 3월 25일 제57기 정기주주총회에서 개정되었습니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021.03.25 | 제57기 정기주주총회 | 배당기산일 준용규정 삭제 감사위원 분리선임 근거 신설 종류주식 및 사채권 관련 근거 정비 |

상법 및 전자증권법 개정 증권 유관규정 정비 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 의약품 및 화장품 제조업 | 영위 |

| 2 | 의약품 도매업 | 영위 |

| 3 | 의약품 원료 합성업 | 영위 |

| 4 | 수산업 | 미영위 |

| 5 | 광 업 | 미영위 |

| 6 | 가공 및 판매업 | 영위 |

| 7 | 수출입업 | 영위 |

| 8 | 대리업 | 미영위 |

| 9 | 식품제조 및 판매업 | 미영위 |

| 10 | 부동산 매매업 및 임대업 | 미영위 |

| 11 | 유전공학적 의약품의 제조, 판매 및 생산대행업 | 영위 |

| 12 | 천연물 의약품의 제조, 판매 및 생산대행업 | 영위 |

| 13 | 원료 및 완제 의약품 생산 대행업 | 영위 |

| 14 | 신약 스크리닝, 라이브분석 서비스 제공업 | 미영위 |

| 15 | 의약외품, 의료장비, 건강기능식품의 제조 및 판매업 | 영위 |

| 16 | 동물의약품 제조, 판매 및 생산대행업 | 미영위 |

| 17 | 신기술 개발 및 연구용역사업 | 영위 |

| 18 | 의약품(유전공학 및 천연물 포함) 플랜트에 대한 설계, 설비운영, 유지보수 및 판매업 | 미영위 |

| 19 | 신기술 관련 투자, 관리, 운영사업 및 창업지원 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

가. 영업의 개황

당사는 1964년 법인 설립 이후 전문의약품의 제조 및 판매를 주요 사업으로 하고 있습니다. 당기말 현재 연결기준 자산총액은 4,996억 원이며, 매출액 1,483억 원, 영업이익 0.8억 원, 당기순이익은 37억 원을 기록하였습니다.

당사의 매출은 크게 처방의약품, 오리지널의약품(조영제) 및 원료의약품으로 구성되어 있으며, 안정적인 성장과 수익을 실현하고 있습니다. 처방의약품은 항생제계, 순환기계, 소화기계, 호흡기계 등 다양한 적응증 대상 의약품을 보유하고 있으며, 약효군별 매출이 대체로 고르게 발생하고 있습니다. 인구고령화 추이 및 만성질환의 증가, 소득수준 증대와 삶의 질 향상에 대한 욕구 증가로 인하여 고령화 및 QoL 타겟 품목의 매출이 증가하고 있으며, 향후에도 지속적으로 성장할 것으로 예상합니다.

오리지널의약품은 CT용 조영제 '옵티레이' 등이 주력 제품이며, ISK[이미징솔루션코리아, (구)말린크로트코리아]와 국내 독점 공급계약을 체결하여 판매하고 있습니다. 원료의약품은 합성 및 발효 원료의약품을 판매하고 있으며, 주요 품목은 타크로리무스, 테이코플라닌 등입니다.

당사는 글로벌 바이오 & 케미칼 전문 제약기업으로 도약하기 위해 다양한 바이오 및 케미칼 신약 개발과 함께 의약품 생산 플랫폼 구축을 진행하고 있습니다. 국내외 유수의 바이오벤처 및 기술우수기업들과 활발한 오픈이노베이션을 통해 다양한 적응증을 대상으로 신약 파이프라인들을 개발 중에 있으며, 이러한 신약 파이프라인들은 당사가 2017년부터 추진중인 충주공장과 연계하여 개발되고 있습니다. 충주공장은 2021년 준공이 완료되었으며, 2023년 8월 KGMP 인증을 획득하였고, 2024년 11월에는 바이오의약품 전문수탁 GMP 인증도 획득하여 바이오 & 케미칼 전문 생산 및 CMO 사업에도 박차를 가하고 있습니다. 충주 바이오 공장은 플라스미드DNA(Plasmid DNA, 이하 pDNA) 및 비바이러스/바이러스 벡터, mRNA 등 미생물 발효를 기반으로 하는 물질들의 원료에서부터 완제까지 생산할 수 있으며, 초기 연구 과정에서부터, 임상 및 상용화 단계 등 의약품 개발 전 주기에 걸쳐 다양한 수요를 충족할 수 있는 공장으로 디자인 및 건설되었습니다. 이러한 생산능력을 기반으로 당사와 협력관계를 맺는 파트너사는 안정적인 생산시설의 확보 및 개발기간의 단축, 개발비용의 절감 등을 달성할 수 있으며, 당사는 해당 신약 파이프라인에 대해 생산권과 IP지분을 확보하여 가동율을 향상시킴과 동시에 안정적인 수익을 창출할 수 있는 "생산플랫폼 기반 R&D" 사업모델을 추진하고 있습니다.

나. 연결대상 종속회사의 영업의 개황

아르케인베스트먼트는 2017년 8월에 법인을 설립하여 신기술사업금융업을 주요 사업으로 하고 있습니다. 당기말 현재 자산총액은 129억 원이며, 당기순손실은 24.5백만 원입니다. 또한, 2018년 1월 신기술사업 투자 목적으로 신규 설립한 브라만투자조합1호는 2024년 1월에 해산하였습니다.

2. 주요 제품 및 서비스

가. 주요 제품등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매출유형 | 품목 | 매출액 | 비율 | 비고 | |

|---|---|---|---|---|---|---|

| 의약품 | 제품 | 순환기 | 바스타틴 등 | 16,757 | 11.3% | - |

| 항생제 | 세파제돈 등 | 12,851 | 8.7% | - | ||

| 점안제 | 알론 등 | 8,194 | 5.5% | - | ||

| 소염제 | 프랙타 등 | 7,346 | 5.0% | - | ||

| 소화기 | 레바진 등 | 6,678 | 4.5% | - | ||

| 기타 | 54,637 | 36.7% | - | |||

| 제품 소계 | 106,462 | 71.8% | - | |||

| 상품 | 조영제 | 옵티레이 등 | 18,096 | 12.2% | - | |

| 기타 | 14,370 | 9.7% | - | |||

| 상품 소계 | 32,466 | 21.9% | - | |||

| 기타 | 임가공 등 | 9,372 | 6.3% | - | ||

| 합계 | 148,300 | 100.0% | - | |||

나. 주요 제품 등의 가격변동추이 및 가격변동원인

1) 가격변동추이

| (단위 : 원) |

| 사업연도 품 목 |

2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

||

|---|---|---|---|---|---|

| 의약품 | 바스타틴 | 내수 |

662원/1정(10mg) 712원/1정(20mg) |

662원/1정(10mg) 712원/1정(20mg) |

662원/1정(10mg) 712원/1정(20mg) |

| 세파제돈 | 내수 | 5,970원/1V | 5,982원/1V | 5,982원/1V | |

| 프랙타 | 내수 | 794원/1A(2.2㎖) | 932원/1A(2.2㎖) | 932원/1A(2.2㎖) | |

| 옵티레이320 | 내수 | 362.36원/1㎖ | 365.52원/1㎖ | 365.52원/1㎖ | |

| 옵티레이350 | 내수 | 333.42원/1㎖ | 334.1원/1㎖ | 334.1원/1㎖ | |

주) 상기 제품의 가격은 보험약가 기준입니다.

2) 가격변동원인

| 품 목 | 변동 원인 | 비고 | |

|---|---|---|---|

| 바스타틴 | 내 수 | 변동사항이 없습니다. | - |

| 세파제돈 | 내 수 | 24.07.01 자로 약제 실거래가 조사에 따라 변경되었습니다. | *주1 |

| 프랙타 | 내 수 | 24.03.01 자로 상한금액(기준요건) 재평가(2차) 결과에 따라 변경되었습니다. | *주2 |

| 옵티레이320 | 내 수 | 24.07.01 자로 약제 실거래가 조사에 따라 변경되었습니다. | *주1 |

| 옵티레이350 | 내 수 | 24.07.01 자로 약제 실거래가 조사에 따라 변경되었습니다. | *주1 |

*주1) 약제 실거래가 조사(14.07.02) 정책 변경(16.10.24)에 따라 2년 주기로 실제 거래가격을 조사하여

거래가격간 차이에 대해서 인하율을 적용하는 제도(단, 10% 이내로 조정함)

*주2) 약제 상한금액 재평가 계획 공고(20.06.30)에 따라 동일제제 상한금액 중 최고가 기준으로

기준요건 충족 여부에 따라 차등하여 상한금액을 조정한 복지부 정책(대상품목별 ① 생동시험 또는

임상시험 수행, ② DMF 원료 사용 미충족 조건 수에 따라 각각 15%씩 약가인하)

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

1) 주요 원재료 등의 현황

| (단위 : 백만원, %) |

| 사업부문 | 매입유형 | 품목 | 구체적 용도 | 매입액 | 비율 | 비고 |

|---|---|---|---|---|---|---|

| 의약품 | 원료 | 에르도스테인 | 호흡기 | 3,616 | 23.4 | - |

| 메틸프레드니솔론 | 부신호르몬제 | 188 | 1.2 | - | ||

| 네틸마이신황산염 | 항생제 | 695 | 4.5 | - | ||

| 트롬빈 | 지혈제 | 491 | 3.2 | - | ||

| 기타 | - | 7,967 | 51.6 | - | ||

| 소계 | - | 12,957 | 84.0 | - | ||

| 부재료 | 플라스틱 용기 외 | - | 2,474 | 16.0 | - | |

| 합계 | - | 15,431 | 100.0 | - | ||

2) 가격변동추이 및 원인

(1) 가격변동추이

| (단위 : 원) |

| 품목 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|---|---|---|---|

| 에르도스테인 | 160 | 159 | 145 |

| 메틸프레드니솔론 | 1,984 | 1,892 | 1,890 |

| 네틸마이신 | 4,639 | 4,560 | 4,493 |

| 트롬빈 | 183,046 | 168,615 | 140,048 |

주) 가격산출기준 = 수불부상 당기 입고 금액 ÷ 당기 입고 수량

(2) 가격변동 원인

최근 3사업년도중 주요 외화 환율의 변동 내역

| 구 분 | 2024년 연간 | 2023년 연간 | 2022년 연간 |

|---|---|---|---|

| 원 / 달러 | 1,363.98 | 1,305.41 | 1,291.95 |

| 원 / 100¥ | 855.38 | 931.24 | 983.44 |

| 원 / 유로 | 1,475.05 | 1,412.36 | 1,357.38 |

주) 서울외국환중개의 연 초일부터 작성기준일까지의 기간별 매매기준율을 적용하였습니다.

원재료 단가는 전년 연간 대비 일부 변동하였습니다. 주 원인으로는 전세계적 물가상승의 영향으로 국내외 주요 원재료 단가가 상승하는 한편, 원/달러 환율이 전년대비 약 3.4% 상승하였고 엔화 환율이 전년 연간 평균 대비 약 4.6% 하락하였습니다. 당사의 원재료 구입단가는 국제 경기 및 환율의 영향을 받아 단가가 변동될 수 있으나, 개별 원재료가 차지하는 비중이 높지 않기에 환율 변동의 영향은 제한적이라고 판단됩니다.

3) 공급시장의 독과점 정도 및 공급의 안정성

제약산업은 인간의 생명과 건강에 기여하는 산업으로서 산업의 생산물인 의약품의 안정성과 유효성이 특히 강조되는 산업입니다. 정부는 의약품 허가ㆍ제조ㆍ유통 등 안정성 및 유효성 확보를 위하여 의약품 원료 등에 대하여 규제를 하고 있습니다.

우리나라의 원료의약품 수입의존도는 높은 편이며, 원료의약품의 주요 생산국은 프랑스, 이태리, 독일, 일본, 미국 등 의약품 선진국과 신흥제약시장으로 부상중인 인도, 중국 등입니다. 하지만 국내 원료의약품 제조업체수가 매년 증가하는 추세에 있어 원료의약품의 독과점 정도는 낮은 수준이며, 주요 원재료의 공급도 안정적으로 이루어지고 있습니다.

나. 생산 및 설비에 관한 사항

1) 생산능력 및 생산실적

(1) 생산능력

| (단위 : 천EA, g) |

| 사업부문 | 품 목 | 사업소 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|---|---|---|---|---|---|

| 의약품 제조 |

내용고형제 | 진천공장 | 336,000 | 336,000 | 336,000 |

| 액상제제 | 26,400 | 26,400 | 26,400 | ||

| 원료 | 12,680,000 | 12,680,000 | 12,680,000 |

주1) 원료의 단위는 g 기준이며, 제품의 단위는 천EA 기준입니다.

주2) 액상제제는 용액, 동결건조분말 등 액상 형태로 투여되는 제제입니다.

주3) 충주공장은 작성기준일 현재 상용 가동을 진행하고 있지 않아 기재를 생략합니다.

(2) 생산실적

| (단위 : 천EA, g) |

| 사업부문 | 사업소 | 구 분 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|

|---|---|---|---|---|---|---|

| 의약품 제조 |

진천공장 | 원료 | 타크로리무스 등 | 564,105 | 820,836 | 3,886,952 |

| 제품 | 프랙타 등 | 604,125 | 385,360 | 409,068 | ||

주) 당사는 제약산업의 특성상 다품종 소량생산을 하므로 원료설비 및 제품설비를 활용한 전체 생산실적 을 기재하였습니다.

2) 생산과 영업설비에 관한 사항

(1) 생산과 영업설비 현황

| (단위 : 백만원) |

| 구분 | 자산별 | 소재지 | 기초 가액 |

당기증감 | 당기 상각 |

기말 가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | |||||||

| 공장 및 본사 외 |

토지 | 충북 진천군 외 |

12,362 | - | - | - | 12,362 | - |

| 건물 | 5,367 | 196,825 | 717 | 715 | 201,475 | - | ||

| 시설장치 | 158 | - | 68 | 68 | 90 | - | ||

| 기계장치 | 1,751 | 110,904 | 2,523 | 2,492 | 110,133 | - | ||

| 차량운반구 | 12 | 98 | 7 | 7 | 102 | - | ||

| 공구와기구 | 215 | 773 | 120 | 120 | 869 | - | ||

| 비품 | 1,368 | 10,214 | 570 | 570 | 11,013 | - | ||

| 시험기구 | 1,621 | 92 | 706 | 706 | 1,006 | - | ||

| 건설중인자산 | 342,022 | 28,002 | 324,538 | - | 45,487 | - | ||

| 합계 | 364,876 | 346,909 | 329,250 | 4,679 | 382,535 | - | ||

(2) 최근 3사업년도중 중요한 변동사항

| (단위 : 백만원) |

| 구분 | 증가 | 감소 | 변동 내역 | |

|---|---|---|---|---|

| 2024년 연간 |

건설중인자산 | 280 | 324,571 | 충주공장 유형자산 대체로 인한 증감 |

| 2023년 연간 |

건설중인자산 | 29,832 | 1,829 | 충주공장 신축 및 진천공장 설비투자로 인한 증감 |

| 2022년 연간 |

건설중인자산 | 60,116 | 2,834 | 충주공장 신축 및 진천공장 설비투자로 인한 증감 |

3) 향후 투자계획

| (단위 : 백만원) |

| 투자대상 | 투자의 내용 | 투자목적 | 투자재원 | |

|---|---|---|---|---|

| 투자금액 | 투자기간 | |||

| 충주공장 | 6,680 | 2024.04~2024.12. | - OSD동 구축을 위한 장비 구입 등 | 운전자금 |

|

진천공장 |

263 | 2024.04~2024.12. |

- 부품단종으로 인한 장비 교체 - 연구 진행시 필요한 장비 구매 등 |

운전자금 |

주) 투자금액과 투자기간은 향후 진행과정과 경영환경 변화에 따라 변동될 수 있습니다.

4. 매출 및 수주상황

가. 매출에 관한 사항

1) 매출실적

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

||

|---|---|---|---|---|---|---|---|

| 의약품 | 제품 | 순환기 | 바스타틴 등 | 내수 | 16,757 | 23,399 | 22,514 |

| 항생제 | 세파제돈 등 | 내수 | 12,851 | 16,516 | 16,455 | ||

| 점안제 | 알론 등 | 내수 | 8,194 | 10,009 | 8,164 | ||

| 소염제 | 프랙타 등 | 내수 | 7,346 | 9,943 | 9,947 | ||

| 소화기 | 레바진 등 | 내수 | 6,678 | 9,425 | 10,305 | ||

| 기타 | 내수 | 52,991 | 34,486 | 35,696 | |||

| 수출 | 1,645 | 1,553 | 2,375 | ||||

| 제품 소계 | 내수 | 104,816 | 103,778 | 103,081 | |||

| 수출 | 1,645 | 1,553 | 2,375 | ||||

| 소계 | 106,462 | 105,331 | 105,456 | ||||

| 상품 | 조영제 | 옵티레이 등 | 내수 | 18,096 | 25,646 | 31,737 | |

| 기타 | 내수 | 14,370 | 8,693 | 7,416 | |||

| 상품 소계 | 내수 | 32,466 | 34,339 | 39,153 | |||

| 기타 | 임가공 등 | 내수 | 9,372 | 11,401 | 9,430 | ||

| 합계 | 내수 | 146,655 | 149,518 | 151,664 | |||

| 수출 | 1,645 | 1,553 | 2,375 | ||||

| 소계 | 148,300 | 151,071 | 154,039 | ||||

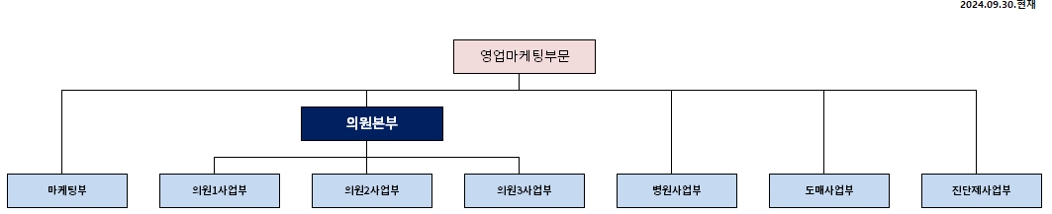

2) 판매조직

|

|

이연제약 판매조직도 |

3) 판매경로

| 매출유형 | 거래형태 | 판매경로 | 매출비중 |

|---|---|---|---|

| 내수판매 | 직접거래 | 완제의약품 : 회사 → 병원, 의원, 약국 → 소비자 원료의약품 : 회사 → 제약회사 수탁생산 : 회사 → 제약회사 |

53% |

| 간접거래 | 회사 → 도매 → 병원, 의원, 약국 → 소비자 | 47% | |

| 수출판매 | 직접수출 | 원료/완제의약품 : 회사 → 현지 제약회사, Agency | 61% |

| 간접수출 | 완제의약품 : 회사 → 국내Agency → 해외Agency → 병원, 약국, 도매업체 | 39% |

4) 판매방법

| 매출유형 | 거래형태 | 판매방법 | 판매조건 |

|---|---|---|---|

| 내수판매 | 직접거래 | ○ 완제의약품 : 영업사원이 병원, 의원, 약국을 직접 방문하여 판매 ○ 원료의약품, 수탁생산 : 국 내 거래처(제약회사)로부 터 주문을 받아 판매 |

○ 현금, 카드 및 어음 결제 ○ 완제의약품은 세금계산서 발행일 로부터 5월내 결제 ○ 원료의약품은 세금계산서 발행일 의 익월 말일 결제 ○ 수탁생산은 세금계산서 발행일로 부터 60일내 결제 |

| 간접거래 | ○ 도매상을 경유하여 병원, 의원, 약국으로 판매 | ○ 현금, 카드 및 어음 결제 ○ 전월잔고의 50% 결제 |

|

| 수출판매 | 직접수출 | ○ 원료/완제의약품 : 외국에 있는 현지 제약회사, Agency 등으로부터 주문 을 받아 판매 |

○ 인도조건 : CIF/FOB ○ 결재조건 : L/C at sight or 90 days after AWB date, T/T in advance |

| 간접수출 | ○ 원료/완제의약품 : 국내에 있는 Agency로부터 주문 을 받아 판매 | ○ 인도조건 : FOB/CIP/CIF ○ 결재조건 : Local L/C, 구매승인서, L/C at sight, T/T in advance |

5) 판매전략

① 전문지 및 일간지를 통한 적극적인 홍보활동 전개로 회사 브랜드 인지도 및 이미 지 제고

② 영업사원의 체계적인 제품 교육을 통한 영업 Detail 능력 강화로 1인당 생산성 향 상

③ 정확하고 투명한 성과평가 System에 의한 차별화된 성과 보상으로 영업사원 동기 부여

④ 우수한 원료합성기술을 기반으로 고품질 제품 개발

⑤ 연구, 생산, 판매부서의 유기적인 협업을 통한 경쟁력 있는 제품의 적기 발매로 성장 의약품 시장 진입

⑥ 적극적인 글로벌 네트워크 구축을 통한 수출지역 및 수출품목 확대

6) 주요 매출처

당사는 의약품을 제조, 판매하는 회사로 업종의 특성상 생산은 다품종 소량생산을, 판매는 거래처의 주문에 의거 판매를 하고 있습니다. 주요 매출처는 병원, 의원, 약국, 도매업체 등으로 특정 거래처의 매출비중이 높지 않아 기재를 생략합니다.

나. 수주상황에 관한 사항

1) 항생제 ARBEKACIN 중국 수출계약 체결

① 거래 상대방 : ZHUOHE PHARMACEUTICAL GROUP

② 계약 기간 : 2011.10.17~2027.10.16

③ 계약 내용 : 항생제 ARBEKACIN 제품/원료 중국내 독점공급

④ 계약 금액 : $78,175,000

5. 위험관리 및 파생거래

가. 시장위험과 위험관리에 관한 사항

1) 수출입거래에 따른 환 위험

당사는 보고서 제출일 현재 수출입거래로 인한 환율변동의 위험을 회피하기 위한 별도의 Hedge 수단을 이용하고 있지는 않습니다. 하지만 수출대금과 원료 수입대금의 결제는 L/C at sight 방식으로 이루어지고 있어 환 변동위험이 상대적으로 낮은 것으로 판단되고 있습니다. 거래처와의 수입대금 결제 방식 변경(Banker's Usance) 및 수출대금 결제로 환위험을 최소화하고 있어 회사의 재무구조가 중대하게 위협받을 가능성은 낮을 것으로 판단됩니다.

2) 재무안전성 위험

제출일 현재 당사는 재무안정성을 제고하기 위해 기업가치 증대 및 인수인과의 지속적인 커뮤니케이션을 취하고 있으며, 이와 동시에 영업활동 강화, 매출채권 회수 등 다양한 방법을 통해 현금성자산을 확보 중 입니다.

| (단위 : 백만원) |

| 구분 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|---|---|---|---|

| 현금및현금성자산 | 10,209 | 24,107 | 16,049 |

| 기타유동금융자산 | 6 | 134 | 20,020 |

| 매출채권 | 36,720 | 39,927 | 41,810 |

| 현금화 가능 당좌 자산 | 46,935 | 64,168 | 77,879 |

| 차입금 | 89,201 | 100,656 | 22,500 |

| 미지급금 | 7,883 | 7,035 | 10,124 |

| 매입채무 | 10,028 | 8,186 | 4,793 |

| 단기 도래 현금성 부채 | 107,112 | 115,877 | 37,417 |

| 단기 지급 여력 | (60,177) | (51,709) | 40,462 |

당사의 영업활동으로 인한 현금흐름은 당분기 (-) 현금흐름을 나타내고 있으나, 음의 현금흐름의 값이 크지 않아 안정성을 유지하고 있는 것으로 판단됩니다.

| (단위 : 백만원) |

| 구 분 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|---|---|---|---|

| 영업현금흐름 | (1,436) | 8,645 | 8,729 |

| 영업현금흐름 구성의 주요 항목 | |||

| 당기순이익 | 4,151 | 3,583 | 7,434 |

| 감가상각비 | 4,679 | 4,768 | 4,511 |

| 대손상각비 | 25 | (63) | (79) |

| 매출채권 증가 | 3,226 | 1,947 | (1,134) |

| 재고자산 증가 | (3,470) | (5,067) | (3,677) |

3) 판매제품의 가격변동 위험

제약산업은 인간의 생명과 건강에 직접 영향을 미치는 의약품의 생산과 판매를 주사업목적으로 함으로 타 산업에 비해 많은 규제를 받고 있으며, 특히 전문의약품의 약가는 정부에 의해 많은 규제를 받고 있습니다. 최근 정부는 지속적인 약제비 절감 정책의 시행, 포지티브 약가제도(기등재의약품재평가)의 도입, 의약품 거래 및 약가제도 투명화 방안의 추진 등에 따라 약가에 대한 규제를 강화하고 있습니다. 당사의 경우 정부의 약가 인하 정책으로 인한 영향이 있는 것으로 판단됩니다.

나. 파생상품 및 풋백옵션 등 거래 현황

당사는 보고서 제출일 현재 회사가 보유 또는 의무를 부담하고 있는 파생상품(신용파생상품을 포함한다), 기타 타법인 주식 또는 출자증권 등의 취득과 관련하여 체결한 풋옵션, 콜옵션, 풋백옵션 등의 계약이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약

1) 공동개발계약 등

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 비고 |

|---|---|---|---|---|---|

| 혈관/신경질환 등 유전자치료제 VM202 |

헬릭스미스 [(구)바이로메드] |

- 한국 : 생산 및 판매권 - 전세계 : 조건부 원료 독점 생산권 |

2004.01 | 세부항목 참조 | 헬릭스미스는 국내 상용화에 필요한 일체의 기술을 제공 |

| 혈관/신경질환 등 유전자치료제 VM202-ALS |

헬릭스미스 [(구)바이로메드] |

- 전세계 원료 및 완제 생산ㆍ공급권 - 전세계 공동판매권 |

2013.12 | 세부항목 참조 | 헬릭스미스는 상용화에 필요한 일체의 기술을 제공 |

| 항암유전자치료제 VM206 |

헬릭스미스 [(구)바이로메드] |

- 아시아 전역(일본 제외) : 원료 및 완제 독점적 생산ㆍ판매권 - 일본 포함 기타 지역 : 잠재적 원료 공급권 |

2008.01 | 세부항목 참조 | 헬릭스미스는 상용화에 필요한 일체의 기술을 제공 |

| 유전자치료제 기반 기술 PT1 |

지앤피바이오사이언스 | 전세계 | 2018.05 | 세부항목 참조 | - |

| 항체치료제 RY103 (NS101) | 뉴라클사이언스 | 한국 독점판매권 및 전용실시권 | 2018.08 | 세부항목 참조 | - |

| 유전자치료제 RY104 (NG101) | 뉴라클제네틱스 | 전세계(중국, 홍콩, 마카오, 대만 제외) 독점 생산권 | 2020.09 | 세부항목 참조 | - |

| NK세포치료제 RY110 (TB-100) | 테라베스트 | - 전세계 pDNA 독점 제조 및 공급권 - 파이프라인 판매수익 공동배분 |

2023.04 | 세부항목 참조 | - |

주) 미기재 내용은 대외비로 계약상대방과의 비밀유지 계약에 따라 정보의 공개를 하기 어렵거나, 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

(1) 품목 : 혈관/신경질환 등 유전자치료제 VM202

| ①계약상대방 | 헬릭스미스 [한국, (구)바이로메드] |

| ②계약내용 | 혈관 및 신경질환 등의 유전자치료제 VM202 상용화를 위한 공동개발계약 |

| ③대상지역 | 한국 : 생산 및 판매권 전세계 : 조건부 원료 독점 생산권 |

| ④계약기간 |

계약체결일 : 2004.01. 계약종료일 : 관련 지적재산권의 만료일자 (가장 늦은 지적재산권 만료일) |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | HGF (간세포성장인자)를 이용한 혈관 및 신경질환 등의 유전자치료제 개발 및 그와 관련된 기술 |

| ⑦개발진행경과 | 허혈성심장질환(CAD) : 한국 2상 진행중 당뇨병성허혈성족부궤양(PAD) : 한국/미국 임상 2상 완료, 미국 3상 진행 종료 (계약상대방) 당뇨병성신경병증(DPN) : 한국/미국 임상 2상 완료, 미국 3상 진행중(계약상대방) |

(2) 품목 : 혈관/신경질환 등 유전자치료제 VM202-ALS

| ①계약상대방 | 헬릭스미스 [한국, (구)바이로메드] |

| ②계약내용 | 근위축성측삭경화증 (ALS) 치료를 목적으로 하는 유전자치료제 VM202-ALS 국내외 상용화를 위한 이연제약과 헬릭스미스의 공동개발계약 |

| ③대상지역 | 전세계 원료 및 완제 생산ㆍ공급권 전세계 공동판매권 |

| ④계약기간 |

계약체결일 : 2013.12. 계약종료일 : 관련 지적재산권의 만료일자 (가장 늦은 지적재산권 만료일) |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | HGF (간세포성장인자) 기반의 신경세포 재생을 통한 유전자치료제 VM202-ALS 개발 및 그와 관련된 기술 |

| ⑦개발진행경과 | 근위축성측삭경화증(ALS) : 미국/한국 임상 2a상 완료, 2상 진행 중 (계약상대방) |

(3) 품목 : 항암유전자치료제 VM206

| ①계약상대방 | 헬릭스미스 [한국, (구)바이로메드] |

| ②계약내용 | 항암 유전자치료제 VM206의 상용화를 위한 이연제약과 헬릭스미스의 공동개발계약 |

| ③대상지역 | 아시아 전역(일본 제외) : 원료 및 완제 독점적 생산ㆍ판매권 일본 포함 기타 지역 : 잠재적 원료 공급권 |

| ④계약기간 |

계약체결일 : 2008.01. 계약종료일 : 관련 지적재산권의 만료일자 (가장 늦은 지적재산권 만료일) |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 치료 유전자 Her-2/neu와 유전자 전달체인 pCK와 아데노바이러스 벡터로 구성되어있는 항암 유전자치료제 개발 및 그와 관련된 기술 |

| ⑦개발진행경과 | 한국 임상 2상 준비 |

(4) 품목 : 유전자치료제 기반 기술 PT1

| ①계약상대방 | 지앤피바이오사이언스 (한국) |

| ②계약내용 | 유전자 발현 증가 기술 PT1의 권리를 공동 소유하고, 이를 이용한 유전자치료제의 상용화를 위한 공동개발계약 |

| ③대상지역 | 전세계 |

| ④계약기간 |

계약체결일 : 2018.05. 계약종료일 : 관련 특허존속기간 만료일 또는 시판 개시일로부터 10년 중 늦은 날 (가장 늦은 특허의 만료일) |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 생체 내 유전자 전달 및 발현 증가용 특허기술 |

| ⑦개발진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

(5) 품목 : 항체치료제 RY103 (NS101)

| ①계약상대방 | 뉴라클사이언스 (한국) |

| ②계약내용 | 퇴행성 뇌질환 치료용 항체의약품 RY103 (NS101)의 공동 개발, 국내 독점 판매 및 유통에 대한 전용실시권 설정 계약 |

| ③대상지역 | 한국 |

| ④계약기간 |

계약체결일 : 2018.08. 계약종료일 : 국내 지식재산권 존속기간 만료일(지적 재산권이 다수일 경우, 기간이 가장 늦은 권리의 만료일)까지로 하되 별도의 서면합의로 연장 가능 |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 퇴행성뇌질환 치료용 후보항체 중 1종의 항체에 대한 국내특허 |

| ⑦개발진행경과 | 캐나다 임상 1상 완료 |

(6) 품목 : 유전자치료제 RY104 (NG101)

| ①계약상대방 | 뉴라클제네틱스 (한국) |

| ②계약내용 | 뉴라클제네틱스의 기반기술을 활용한 습성 노인성 황반변성 유전자치료제 RY104 (NG101)의 공동개발계약 |

| ③대상지역 | 전세계(중국, 홍콩, 마카오, 대만 제외) : 원료 및 완제 독점적 생산ㆍ공급 |

| ④계약기간 | 계약체결일 : 2020.09 계약종료일: 지식재산권 존속기간 만료일(지식재산권이 다수일 경우, 기간이 가장 늦은 권리의 만료일)까지로 하되 별도의 서면 합의로 연장 가능 |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 습성 노인성 황반변성 치료 유전자를 포함하는 재조합 발현 구축물 기술 |

| ⑦개발진행경과 | 비임상시험(안전성-GLP Tox) 완료, 캐나다 임상 1/2a상 진행 중 |

(7) 품목 : NK세포치료제 RY110 (TB-100)

| ①계약상대방 | 테라베스트 (한국) |

| ②계약내용 | 테라베스트가 보유하고 있는 고형암 적응증 대상의 유전자 무편집 iPSC 유래 NK세포치료제 RY110 (TB-100) 파이프라인 공동개발계약 |

| ③대상지역 | 전세계 |

| ④계약기간 |

계약체결일 : 2023.04 계약종료일 : 체결일로부터 5년 후 (1년씩 자동연장) |

| ⑤계약조건 | 공동 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 유전자 무편집 iPSC 유래 NK세포치료제 RY110 (TB-100) 파이프라인 |

| ⑦개발진행경과 | 비임상시험(안전성-GLP Tox) |

2) 라이선스인(License-in) 계약

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 |

|---|---|---|---|---|

| HBV 유전자백신 RY101 (BIO-101) |

헬릭스미스 [(구)바이로메드] |

전세계 | 2012.07 | 세부항목 참조 |

| 항진균제 RY108 | 인트론바이오 | 전세계 | 2021.05 | 세부항목 참조 |

주) 미기재 내용은 대외비로 계약상대방과의 비밀유지 계약에 따라 정보의 공개를 하기 어렵거나, 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

(1) 품목 : HBV 유전자백신 RY101 (BIO-101)

| ①계약상대방 | 헬릭스미스 [한국, (구)바이로메드] |

| ②계약목적 | HBV 유전자백신의 상용화를 위한 이연제약과 헬릭스미스의 기술 이전 계약 |

| ③대상지역 | 전세계 |

| ④계약기간 |

계약체결일 : 2012.07. 계약종료일 : 관련 지적재산권의 만료일자 (가장 늦은 지적재산권 만료일) |

| ⑤계약조건 | 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | HBV 유전자로 구성되어 있는 HBV 만성 감염증의 치료제 및 관련기술 |

| ⑦개발진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

(2) 품목 : 항진균제 RY108

| ①계약상대방 | 인트론바이오 (한국) |

| ②계약목적 | 항진균제 신약 후보물질 iN-EYD 기술 이전 계약 |

| ③대상지역 | 전세계 |

| ④계약기간 |

계약체결일 : 2021.05 계약종료일 : 관련 지식재산권의 최종 존속기간 만료일 |

| ⑤계약조건 | 개발 단계별 지급 (마일스톤) |

| ⑥대상기술 | 항진균 효능을 나타내는 iN-EYD 소재 제조 및 활용 기술 |

| ⑦개발진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

3) 판매계약

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약의 목적 및 내용 |

|---|---|---|---|---|

| 조영제 | ISK (이미징솔루션코리아, (구) 말린크로트코리아) |

한국 | 2013.04 | 국내 독점 판매 |

주) 미기재 내용은 대외비로 계약상대방과의 비밀유지 계약에 따라 정보의 공개를 하기 어렵거나, 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

4) 수출계약

| 품목 | 계약상대방 | 대상지역 | 계약체결일 | 계약종료일 | 계약금액 | 비고 |

|---|---|---|---|---|---|---|

| 항생제 원료의약품 ARBEKACIN SULFATE |

ZHUOHE PHARMACEUTICAL GROUP(중국) | 중국 | 2011.10 | 2027.10 | $78,175,000 | 제품 및 원료 |

주) 미기재 내용은 대외비로 계약상대방과의 비밀유지 계약에 따라 정보의 공개를 하기 어렵거나, 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

나. 연구개발활동

1) 연구개발활동의 개요

당사는 국내외 다수의 바이오 벤처 및 기술선도기업과의 활발한 오픈 이노베이션을 통해 다양한 분야의 신약 파이프라인을 구축하고 있으며, 생산 및 연구와 관련된 핵심 플랫폼 기술의 확보를 위해 지속적으로 투자하고 있습니다.

한편, 당사는 제조를 기반으로 한 첨단 의약품 전문기업으로의 도약을 위해 바이오의약품과 케미칼의약품을 생산할 수 있는 충주공장을 준비 중에 있습니다. 충주공장은 2021년 준공이 완료된 한편 2023년 8월 KGMP 인증을 획득하였으며, 공장의 향후 일정에 맞추어 다양한 파이프라인별 공정 및 분석법 개발, 비임상 시험 수행, 임상 프로토콜 개발에 이르기까지 의약품 개발 단계별 연구를 진행하고 있습니다.

2) 연구개발 담당조직

(1) 연구개발 담당조직 개요

당사는 생명의 理치를 硏구하는 기업 이념에 따라 60년간 축적해온 고도의 전문 기술력을 기반으로 바이오 사업의 확장 및 R&D 역량 강화를 위해 바이오사업본부를 운영하고 있으며, 케미칼 사업의 확장 및 R&D 역량 강화를 위해 전략개발본부를 운영하고 있습니다.

바이오사업본부는 R&D 리스크를 최소화하고 신약 파이프라인의 지속적인 확장을 위해 생산기술 및 플랫폼 중심의 R&D를 추구하고 있습니다. 또한 스타트업, 중소 및 중견 기업들과 공동개발을 통해 최소 시간 및 생산 비용으로 다양한 파이프라인을 개발하여 시너지를 발휘할 수 있는 사업모델을 추진하고 있습니다.

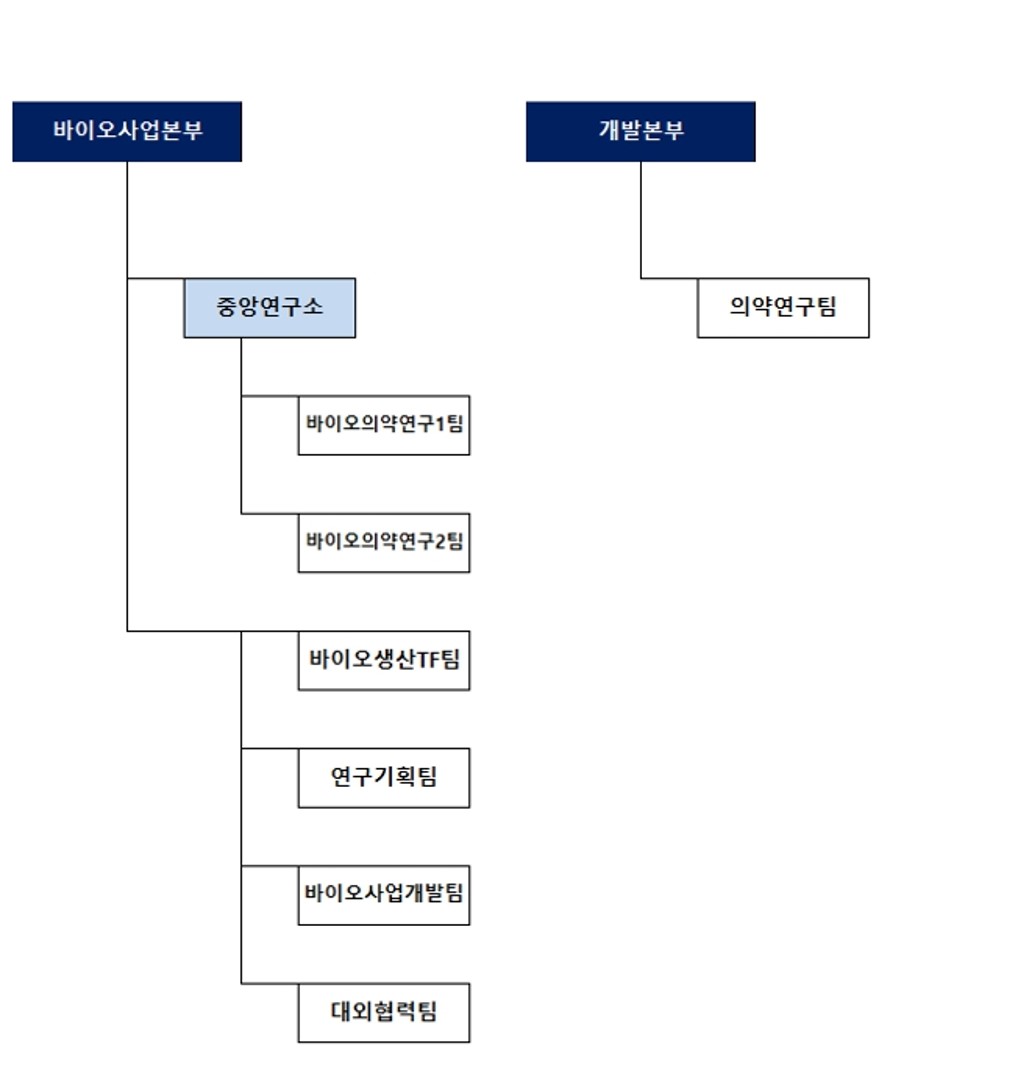

현 연구개발 담당조직의 구성과 그 상세 업무 분야에 대해서는 하기와 같이 표와 조직도를 통해 기재하였습니다.

(가) 연구개발 담당조직 구성

| 주요 업무 | ||

|---|---|---|

| 바이오 사업본부 |

연구기획팀 |

과제 관리계획수립 및 과제 일정 및 이슈 관리 신규 사업 타당성 평가 및 개발 전략 수립 지식재산권 분석, 확보 및 관리 본부 운영 관리 체계 구축 |

| 바이오의약연구1팀 |

시험 물질 및 시료에 대한 약리 연구 진행 바이오의약품 독성 평가 수행 Drug Delivery System(DDS) 연구를 통한 후보물질 탐색 |

|

| 바이오의약연구2팀 |

신규 분석법 개발 및 밸리데이션 표준품 설정 및 품질평가자료 확보 바이오의약품 공정 개발 및 기술 이전 |

|

| 개발본부 | 의약연구팀 |

분석, 제조 공정 기술 이전 케미칼의약품 파이프라인 개발 기허가 제품 제조공정 개선 |

| 개발팀 | 신제품 허가진행 및 발매관리 기 허가 제품 허가관리 신제품 개발(도입) 검토 및 진행 원료의약품 허가 관리 약제 신청 및 약가 관리 허가용 임상시험 진행 허가 후 임상지원 약물감시 진행 |

|

(나) 조직도

|

|

연구개발조직도 |

| (단위 : 명) |

| 구분 | 석/박사 | 학사 등 | 합계 |

|---|---|---|---|

| 연구개발 인력 | 16 | 5 | 21 |

(다) 핵심 연구인력

| 직 위 | 성 명 | 담당업무 | 주요 경력 | 기타 |

|---|---|---|---|---|

| 바이오사업본부장 | 김영민 | BIO 사업 총괄 | 연세대학교 생화학 석사 한미약품, 한화케미칼, 바이넥스 現) 이연제약(주) 바이오사업본부장 |

- |

| 전략개발본부장 | 박앵란 | 개발 총괄 | 중앙대학교 약학대 비씨월드제약, 동화약품, 신일제약 現) 이연제약(주) 전략개발본부장 |

- |

| 연구기획팀 팀장 |

이동헌 | BIO 연구기획 | 고려대학교 이학 석사 LG화학, 한화케미칼, 삼성바이오로직스 現) 이연제약(주) 연구기획팀 팀장 |

- |

|

바이오의약연구1팀 팀장 |

김혜성 | 과제 일정/진행 관리 외부 CRO 관리 |

카톨릭대학교 이학 박사 現) 이연제약(주) 바이오의약연구1팀 팀장 |

- |

|

바이오의약연구2팀 팀장 |

김지은 |

과제 개발 일정 관리 기술 이전 |

세종대학교 생명공학과 석사 現) 이연제약(주) 바이오의약연구2팀 팀장 |

- |

| 의약연구팀 팀장 |

이현석 | 케미칼의약품 연구개발 |

한림대학교 화학과 석사 現) 이연제약(주) 의약연구팀 팀장 |

- |

3) 연구개발비용

| (단위 : 천원) |

| 구 분 | 2024년도 (제61기) |

2023년도 (제60기) |

2022년도 (제59기) |

|

|---|---|---|---|---|

|

비용의 성격별 분류 |

원재료 | 282,435 | 280,302 | 282,190 |

| 인건비 | 1,807,973 | 1,918,988 | 1,870,516 | |

| 위탁 및 공동기술개발비 | 804,950 | 5,511,416 | 4,010,074 | |

| 기타경상연구비 | 658,877 | 936,249 | 891,127 | |

| 연구개발비용 합계 | 3,554,235 | 8,646,955 | 7,053,907 | |

|

회계처리 내역 |

판매비와관리비 | 3,317,601 | 8,375,399 | 6,705,318 |

| 제조경비 | 236,634 | 271,556 | 348,589 | |

| 개발비(무형자산) | - | - | - | |

| 회계처리금액 계 | 3,554,235 | 8,646,955 | 7,053,907 | |

| 정부보조금 | - | - | - | |

| 연구개발비용 합계 | 3,554,235 | 8,646,955 | 7,053,907 | |

|

연구개발비 / 매출액 비율 [연구개발비용합계÷당기매출액×100] |

2.4% | 5.7% | 4.6% | |

4) 연구개발실적

(1) 연구개발 진행 현황

| 구분 | 품목 | 적응증 | 연구시작일 | 진행단계 | 국가 | 비고 |

|---|---|---|---|---|---|---|

| 바이오 신약 |

혈관/신경질환 등 유전자치료제 VM202 |

허혈성심장질환(CAD) | 2004년 | 1상 완료 2상 진행중 |

한국 | - |

| 당뇨병성허혈성족부궤양(PAD) | 2상 완료 3상 진행 종료 |

미국/한국 미국 |

- 헬릭스미스 |

|||

| 당뇨병성신경병증(DPN) | 2상 완료 3상 진행중 |

미국/한국 미국 |

- 헬릭스미스 |

|||

| 근위축성측삭경화증(ALS) | 2013년 | 2a상 완료 2상 진행중 |

미국/한국 | - | ||

| 항암유전자치료제 VM206 |

유방암 | 2008년 | 1상 완료 2상 준비중 |

한국 | - | |

| HBV 유전자 백신 RY101 (BIO-101) |

B형간염 | 2012년 | 개념 증명 및 효능 검증 |

- | - | |

| 유전자치료제 GB102 | 만성신부전 및 허혈성 심장질환 | 2017년 | 개념 증명 및 효능 검증 |

- | - | |

| 항체치료제 RY103 (NS101) | 알츠하이머 | 2015년 | 1상 완료 | 캐나다 | - | |

| 유전자치료제 RY104 (NG101) | 습성 노인성 황반변성 | 2018년 | 1/2a상 진행중 | 캐나다 | - | |

| NK세포치료제 RY110 (TB-100) | 고형암 | 2023년 | 비임상시험 | - | - | |

|

케미칼 신약 |

항진균제 RY108 | 진균 감염증 | 2021년 | 개념 증명 및 효능 검증 |

한국 | - |

주) 미기재 내용은 대외비로 계약상대방과의 비밀유지 계약에 따라 정보의 공개를 하기 어렵거나, 관련 내용을 공시할 경우 영업에 손실을 초래할 가능성이 있어 기재를 생략합니다.

(가) 품목 : HBV 유전자 백신 RY101 (BIO-101)

| 구 분 | 바이오 신약 |

| 적응증 | 만성 B형 간염에 대한 치료용 백신 |

| 제품의 특성 | 1. 본 제품은 만성 B형 간염에 대한 치료용 백신으로서, 기존 대부분의 백신이 예방을 위해 사용되던 것과 다르게 질병이 발생한 상태에서 투여하여 질병을 치료함과 동시에 재발에 대한 억제 효과를 기대할 수 있음 2. 기존 만성 B형 간염 치료제는 체액성 면역반응을 통한 치료 효과만 보이는 것에 비해 유전자치료제는 체액성 뿐만 아니라 세포성 면역반응을 동시에 유도하여 치료와 백신의 효과를 보일 수 있음 3. 치료백신의 효과를 증대하기 위하여 adjuvant의 사용이 필수적이며, 본 제품은 이를 별도로 제작하여 사용하지 않고 치료유전자와 동일한 벡터 내에 adjuvant 유전자를 같이 삽입하여 생체 내에서의 동시 발현을 유도함 |

| 진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

| 향후계획 | 비임상시험 (안전성-GLP Tox) |

| 경쟁제품 |

B형간염에 대해서 현재 사용되고 있는 치료제로는 인터페론 알파(interferon alfa-2a, IFN-alfa-2a)와 뉴클레오타이드 또는 뉴클레오사이드 유사체(nucleotide or nucleoside analogs) 등이 있음. |

| 기타사항 | 1. 유전자 치료제의 경우 생체내의 목적 부위까지 유전자를 효율적으로 전달하는 것이 중요하며, 이를 위하여 당사에서는 유전자 전달용 의료기기에 대한 개발을 진행중임. 2. 향후 본 제품에 개발한 유전자 전달용 의료기기를 적용해 치료 효과를 증대시킬 수 있을 것으로 기대하고 있음 |

(나) 품목 : 유전자치료제 GB102

| 구 분 | 바이오 신약 |

| 적응증 | 만성신부전 및 허혈성 심장질환 |

| 작용기전 | GB102 투여 시 혈관 생성 단백질 발현을 통해 혈관을 재생시켜 줌으로써 혈액공급을 원활하게 하여 치료 효력을 보임 |

| 제품의 특성 | PT1기술을 이용하면 기존 DNA기반 유전자치료제에 비해 단백질 발현을 수배에서 수십배 증가시킴으로써 치료 효능을 높이고 투여 횟수 및 용량을 줄일 수 있음. |

| 진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

| 향후계획 | 비임상시험 (안전성-GLP Tox) |

| 경쟁제품 | 연구개발 초기 단계로 경쟁제품을 특정하기 어려움. |

| 시장규모 | 연구개발 초기단계로 시장 규모 예측하기 어려움. |

(다) 품목 : 항체치료제 RY103 (NS101)

| 구 분 | 바이오 신약 |

| 적응증 | 알츠하이머 등 기타 퇴행성 뇌질환 |

| 작용기전 | 신경연접형성 촉진을 통한 선천성 면역 촉진 및 혈관 정상화 |

| 제품의 특성 | 1. First-in-class 알츠하이머 치료제 2. 신경 연접 (시냅스) 형성을 촉진함으로써 신경 재생을 유도하여 퇴행성 뇌질환의 근원적 치료법을 제공 3. 알츠하이머 외에 혈관성치매, 루게릭병(ALS), 헌팅턴병, 파킨슨병 등 다양한 퇴행성뇌질환으로 확장 가능 |

| 진행경과 | 캐나다 임상 1상 완료 |

| 향후계획 | 임상1b/2a 준비, 임상 적응증 확장 |

| 경쟁제품 | 1. 현재 알츠하이머 치료제는 아밀로이드 항체가 출시되었고 타우 등의 타겟에 대한 항체 치료제가 타사 개발 중이나 아직 임상적 유효성이 검증되지 않았음 2. 동일한 기전의 퇴행성 신경질환 치료제는 아직 개발 사례 또는 경쟁제품이 없는 상황임 3. 본 약물타겟에 대한 원천 특허는 뉴라클사이언스가 보유하고 있음. |

| 시장규모 | 알츠하이머 치매 치료제 시장은 2020년 19억 달러 규모에서, 연평균 23.1%로 성장하여 2030년 156억 달러 규모로 성장이 예상됨. (Global Data 2022) |

| 기타사항 | 본 신약개발은 범부처신약개발사업(KDDF)과 유망IP 신약개발 사업(산자부) 과제를 활용하여 진행하고 있음. |

(라) 품목 : 유전자치료제 RY104 (NG101)

| 구 분 | 바이오 신약 |

| 적응증 | 습성 노인성 황반변성 |

| 작용기전 | 치료 유전자 Aflibercept를 환자의 체내에 전달하여 비정상적인 신생혈관의 증식을 막아, 높은 치료효과와 함께 부작용을 최소화함 |

| 제품의 특성 | 1. 아데노부속바이러스 (AAV)를 벡터로 활용한 습성 노인성 황반변성 치료제로 유전자 발현을 최적화 할 수 있는 프로모터와 인트론 구조를 스크리닝하여 디자인되었고, 유전자 발현 지속성을 증대하고자 면역반응 유도 억제 및 발현 증강 서열을 포함시킴 2. 망막 하 (subretinal) 투여 방식을 통해 비교적 적은 양의 AAV를 사용하고도 높은 치료 효과를 기대할 수 있을 뿐만 아니라, AAV 투여로 인한 염증 및 부작용 등을 최소화할 수 있을 것으로 예상됨. 3. 1~3개월마다 주기적으로 투여하는 경쟁 제품들에 비해 1회 투여만으로 장기간 효과가 지속되며, 병의 근본적 치료가 가능하여 습성 노인성 황반변성 환자들의 삶의 질을 개선시켜 줄 것으로 예상됨. |

| 진행경과 | 비임상시험(안전성-GLP Tox) 완료, 캐나다 임상 1/2a상 진행 중 |

| 향후계획 | 캐나다 임상 1/2a상 완료 |

| 경쟁제품 | 1. 습성 노인성 황반변성은 전세계적으로 5개 제품(Vabysmo®, Lucentis®, Eylea®, Beovu®, Byooviz™)만이 항체치료제로 판매 허가를 받은 상황임. 2. 당사가 개발 중인 습성 노인성 황반변성 적응증을 타겟으로 한 AAV 벡터 기반 유전자 치료제의 경우 아직 판매 허가를 받은 사례 없음. 3. AAV 벡터 기반 유전자치료제는 새로이 부상하고 있는 분야로, 최근 몇몇 기업들이 블록버스터급 기술이전 및 M&A를 통해 이 분야의 성장성을 입증하고 있음. |

| 시장규모 | 1. 유전자치료제 시장은 2019년 38억달러(약 4.6조원)에서 연평균('19-'24) 27.8% 성장해 2024년에는 130억달러(약 15.6조원) 규모로 성장할 것으로 추정(Gene Therapy Market by Vectors, Indication, Delivery Method, Region - Global Forecast to 2024, Markets and Markets) 2. RY104 (NG101)의 주요 타겟 적응증인 노인성 황반변성의 전세계 시장은 2021년 기준 약 73억 달러 규모를 형성하고 있으며, 연평균 12% 성장하여 2031년까지 228억 달러 규모로 확대될 것으로 전망(Age-Related Macular Degeneration: Global Drug Forecast and Market Analysis, 2022) |

(마) 품목 : NK세포치료제 RY110 (TB-100)

| 구 분 | 바이오 신약 |

| 적응증 | 고형암 |

| 작용기전 | NK세포가 암에 감염된 비정상세포가 발현하는 다양한 리간드를 선택적으로 식별하여 세포 사멸을 유도함 |

| 제품의 특성 | 1. 정상세포임에도 특정항원을 발현하는 경우 세포사멸을 유도하는 T세포와는 달리, NK세포는 다양한 수용체를 통한 활성 및 억제 매커니즘을 갖고 있어 건강한 세포에는 내성이 있어 파괴하지 않는 안전장치를 가지고 있음. 2. 테라베스트에서 독자적으로 개발한 플랫폼 기술을 통해 단일 iPSC로부터 NK세포를 제작하기 때문에 균질한 품질을 지닌 의약품 형태로 생산이 가능한 차세대 NK세포치료제임. |

| 진행경과 | 비임상시험 (안전성-GLP Tox) |

| 향후계획 | 국내 임상시험 진입 준비 |

| 경쟁제품 | 현재 세포·유전자치료제로 고형암을 치료할 수 있는 제품은 출시되지 않음. 고형암을 타깃한 NK세포치료제 개발 기업은 Fate Therapeautics, Nkarta Inc, Affimed NV, ImmunityBio, Anthrogenesis, Artiva Biotherapeutics 등이 있음. |

| 시장규모 | 전 세계 고형항암제 시장은 2021년 약 1,010억 달러에서 연 평균 12.5% 성장하여 2028년 약 2,520억 달러로 확대될 것으로 전망됨(Evaluate Pharma). |

(바) 품목 : 항진균제 RY108

| 구 분 | 케미칼 신약 |

| 적응증 | 진균 감염증 |

| 작용기전 | 진균에 특이적으로 결합하여 세포 내 신호전달 물질인 calcineurin을 억제함 |

| 제품의 특성 |

1. 화학적 구조 변경을 통해 진균의 calcineurin에 특이적으로 결합할 수 있기 때문에, 면역 억제율을 낮추고 calcineurin 신호전달을 억제하여 선택적 항진균 효과를 가짐 2. 인체 면역 세포에 영향을 끼치지 않고 calcineurin 신호전달 만을 저해함으로써, 장기 투여에 따른 간 및 신장 독성 시험에서도 기존 항진균제에 비해 안전할 것으로 예상됨 3. 기존 항진균제들과 다른 작용 기전을 가지고 있으므로 항진균 내성 균주에도 효과적일 것으로 기대됨 |

| 진행경과 | 후보물질 도출 & PoC (개념 증명 및 효능 확인) |

| 향후계획 | 비임상시험 (안전성-GLP Tox) |

| 경쟁제품 | 1. 대표적인 항진균제로 Polyene 계열의 Amphoterin B, Azole 계열의 Fluconozaole, Echinocandins 계열의 Caspofungin 등이 있음 2. Fosmanogepix (Amplyx): 진균 세포 표면의 만노단백질을 타겟으로 하여 진균의 성장을 억제하는 항진균제. 21년 4월 Amplyx사는 Pfizer사에 인수되었으며, 23년 11월 Fosmanogepix가 Basilea사로 권리이전 후 현재 칸디다혈증에 대한 임상 2상 완료됨 |

| 시장규모 | 각종 감염증 및 만성질환이 발생할 위험성이 높은 고령층 인구가 증가함으로써 항진균제 수요가 확대되고 있으며, 글로벌 항진균제 시장은 2020년 137억 2천만 달러 규모에서 연평균 3.7% 성장하여 2026년 177억 2천만 달러로 확대될 것으로 전망됨. |

(2) 연구개발 완료 실적

작성기준일 현재 당사의 주요 연구개발 완료 실적은 다음과 같습니다.

| 품목 | 적응증 | 연구기관 | 연구결과 및 기대효과 | 상품화 내용 |

|---|---|---|---|---|

| 스트렙토키나제.도르나제 | 소염효소제 | KIST, 이연제약 (1986년~1988년) |

ㆍ이연제약과 KIST 공동 개발 ㆍ이연 최초의 발효, 정제 원료의약품 ㆍ발효 의약품에서의 고부가가치 제품 개발 |

ㆍ1989년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "SKD"로 판매 ㆍ국내 제약회사에 원료의약품 판매 |

| 스트렙토키나제 | 혈전용해제 | 이연제약 (1995년~1997년) |

ㆍ스트렙토키나제.도르나제 원료 의약품을 이용한 제품 개발 ㆍ액상제제 제형으로 개발 |

ㆍ1997년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "SK주"로 판매 |

| 아르베카신황산염 | MRSA 항생제 | 이연제약 (1997년~2000년) |

ㆍKanamycin B로부터 독자 기술로 합성, 정제 ㆍ세계에서 두 번째로 원료의약품 합성 |

ㆍ2000년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "ABK"로 판매 ㆍ의약품 선진국인 일본에 제품 수출중 ㆍ2011년 10월 중국에 수출계약 체결 |

| 이연제약 (2017년~) |

ㆍ고순도 품질 유지 및 생산 일정 단축을 위한 효율적 상업화 연구 |

ㆍKFDA 품목제조 허가변경 준비중 | ||

| 테이코플라닌 | MRSA 항생제 | 이연제약 (1999년~2000년) |

ㆍ국내 최초 독자 기술 개발 ㆍ방선균 발효물질로 균주육종 및 발효, 정제 |

ㆍ2000년 KFDA 원료제조허가 ㆍ2004년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "타이코닌"으로 판매 |

| 레보설피라이드 | 소화제 | 이연제약 (2001년) |

ㆍ특허 미저촉의 방법 ㆍ합성 및 정제방법 개발 |

ㆍ2001년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "레보모티", "비엠레보설피리드"로 판매 |

| 카르베딜롤 | 고혈압치료제 | 이연제약 (2001년) |

ㆍ특허 미저촉 합성 및 정제법 개발 | ㆍ2001년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "카베딜"로 판매 |

| 보글리보스 | 당뇨병치료제 | 이연제약 (2001년~2003년) |

ㆍ정부과제 지원으로 기술 개발 ㆍ당뇨병의 식후 과혈당 개선 치료제 ㆍ바이오 생합성공정 및 반합성공정 을 이용하여 정제 |

ㆍ2004년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "다이보스"로 판매 |

| 멜록시캄 | 류마티스 강직성 척추염치료제 |

이연제약 (2002년) |

ㆍ신규 합성 정제법 개발 | ㆍ2003년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "메록심캡슐"로 판매 |

| 글리메피리드 | 항당뇨제 | 이연제약 (2003년) |

ㆍ최적의 합성법 및 결정화 방법 개발 | ㆍ2003년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "메프릴"로 판매 |

| 염산탐술로신 | 양성 전립선비대증 치료제 |

이연제약 (2004년) |

ㆍChiral 불순물 최소화 공정 개발 | ㆍ2004년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "스카로신"으로 판매 |

| 라미프릴 | 고혈압치료제 | 이연제약 (2004년) |

ㆍ고수율의 합성 방법 개발 | ㆍ2004년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "라메릴"로 판매 |

| 타크로리무스 | 면역억제제 | 이연제약 (2005년~2007년) |

ㆍ가격 경쟁력 있는 발효, 정제 공정 개발 ㆍ방선균으로부터 발효, 정제 |

ㆍ2007년 KFDA 품목제조허가 ㆍ상품화 완료하여 국내 판매, 해외 수출 모색 중 |

| 메실산 이매티닙 | 표적항암제 | 이연제약 (2012~2013년) |

ㆍ특허 미저촉 방법 개발 | ㆍ2014년 KFDA 품목제조허가 |

| 목시플록사신 염산염 | 항균제 | 이연제약 (2013년) |

ㆍ특허 미저촉 방법 개발 | ㆍ2014년 KFDA 품목제조허가 ㆍ상품화에 성공하여 제품명 "리목스정"으로 판매 |