|

|

대표이사 등의 확인서명 |

사 업 보 고 서

(제 18 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 21일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 에코캡 주식회사 |

| 대 표 이 사 : | 김창규 |

| 본 점 소 재 지 : | 울산광역시 울주군 언양읍 반천반송산업로 137-66 |

| (전 화)052-264-1681 | |

| (홈페이지) http:///www.ecocab.co.kr | |

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 박재현 |

| (전 화) 052-264-1681 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서명 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 6 | 0 | 0 | 6 | 2 |

| 합계 | 6 | 0 | 0 | 6 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

가-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

다. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2018년 12월 05일 | 해당사항 없음 |

라. 회사의 법적 ㆍ상업적 명칭

당사의 명칭은 "에코캡 주식회사" 라고 표기합니다.

또한 영문으로는 "ECOCAB Co.,Ltd" 라고 표기합니다.

단, 약식으로 표기할 경우 "에코캡(주)" 라고 표기합니다.

마. 설립일자 및 존속기간

당사는 자동차 부품 제조를 목적으로 2007년 8월 16일에 설립되었으며,

2018년 12월 5일자로 코스닥시장에 상장하였습니다.

바. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 본사주소 | 울산광역시 울주군 언양읍 반천반송산업로 137-66 |

| 전화번호 | 052-264-1681 |

| 홈페이지 | http://www.ecocab.co.kr |

사. 중소기업 해당 여부

당사는 본 보고서 제출일 현재 중소기업기본법 제2조에 의한 중기업에 해당됩니다.

아. 주요 사업의 내용

당사는 자동차용 전기ㆍ전자장치 부품인 자동차용 전선(Wire&Cable), 자동차용 와이어링하네스 (Wiring Harness), 벌브 소켓 (Bulb Socket), LED Module 제품 등을 주력으로 생산하고 있습니다.

사업 부문별 자세한 사항은 Ⅱ. 사업의 내용을 참조하시기 바랍니다

자. 신용평가에 관한 사항

| 업체명 | 평가기준일 | 재무기준일 | 신용등급 | 현금흐름등급 | 비고 |

| 이크레더블 | 2016-08-29 | 2015-12-31 | BB | A | - |

| 2017-05-18 | 2016-12-31 | BB+ | A | - | |

| 2018-05-04 | 2017-12-31 | BB+ | A | - | |

| 2019-06-14 | 2018-12-31 | BB+ | A | - | |

| 2020-05-09 | 2019-12-31 | BB | C+ | - | |

| 2021-05-04 | 2020-12-31 | BB- | D | - | |

| 2022-05-03 | 2021-12-31 | B+ | E | - | |

| 2023-04-27 | 2022-12-31 | B- | D | - |

2. 회사의 연혁

가. 회사의 연혁

|

연도 |

주요사항 |

|

2007년 08월 |

(주)엠제이씨코리아 설립 |

|

2007년 08월 |

엠제이씨 포괄적 사업양수도 |

|

2008년 07월 |

대우버스(주) 1차 협력업체 등록 |

|

2008년 12월 |

ISO 9001품질경영시스템 인증 |

|

2009년 06월 |

ISO/TS 16949 품질경영시스템 인증 |

|

2009년 07월 |

한국지엠㈜ ISO 전선 공급 |

|

2009년 09월 |

자동차용 전선 생산공장 설립 |

|

2009년 10월 |

친환경 전기버스용 고전압 배선 개발 |

|

2010년 02월 |

타가즈 소형버스용 하네스 개발 |

|

2010년 03월 |

자동차용 친환경 내열전선 상표 출원 |

|

2010년 05월 |

국내최초 친환경 자동차용 전선 GM Global 기술 승인 획득 |

|

2010년 10월 |

중국(문등)와이어링 하네스 공장 설립 |

|

2010년 12월 |

SGM & GMI 기술 승인 |

|

2011년 01월 |

자동차 전선용 도체 생산 라인 구축 |

|

2011년 03월 |

전선 제조기술 관련 기술 특허 출원 |

|

2011년 09월 |

사명변경(㈜엠제이씨코리아→에코캡㈜) |

|

2011년 11월 |

㈜에코캡솔루션 포괄적사업양수도 |

|

2012년 04월 |

보급형 전기자동차 개발 국책사업 참여 (SYMC + POSCO) |

|

2013년 03월 |

ECOCAB America 설립 |

|

2013년 06월 |

Bulb Socket 양산 |

|

2013년 06월 |

QMS(ISO/TS16949)시스템 업그레이드 |

|

2014년 06월 |

INNO-BIZ 인증 획득 |

|

2014년 08월 |

수출자 인증 획득 (원산지 증명) |

|

2014년 11월 |

Bulb Socket USCAR 인증 취득(15종) |

|

2014년 12월 |

종합인증우수업체 (AEO) 인증 획득 |

|

2015년 01월 |

중국 상해 영업사무소 설립 |

|

2015년 05월 |

중국 문등공장 SQ 마크 인증 획득 |

|

2015년 05월 |

ISO/TC.SC.WG4 66회차 회의 주체 |

|

2015년 06월 |

벤쳐기업 인증 |

|

2015년 08월 |

본사 이전(길천산업단지에서 사세확장으로 인한 반천산업단지로 이전) |

|

2015년 09월 |

중국 위해 영업사무소 설립 |

|

2015년 10월 |

인천송도 R&D CENTER 설립 |

|

2015년 10월 |

중국 상해 물류 창고 설립 |

|

2015년 11월 |

High-Voltage Electric Vehicle Wiring Harness 양산 생산라인 구축 |

|

2016년 03월 |

기획재정부 장관상 수상/모범납세자 |

|

2016년 10월 |

LED 모듈 생산공장 신축 |

|

2016년 12월 |

수출실적 우수기업 표창/울산광역시 |

|

2016년 12월 |

LED 모듈 관련 PCT 출원/3건 |

|

2016년 12월 |

에코캡(주)와 (주)커넥 합병 |

|

2017년 03월 |

쌍용자동차(주)품질인증서 수여 |

|

2017년 04월 |

글로벌 IP 스타기업 지정 |

|

2017년 04월 |

월드클래스 300 기업 선정 |

|

2017년 04월 |

고용노동부 강소기업 선정 |

|

2017년 12월 |

강소기업 지식재산 경영인증 |

|

2018년 01월 |

쌍용자동차 1차 벤더 등록 |

|

2018년 01월 |

쌍용자동차 전기차 E100 HV CABLE 개발 착수 |

|

2018년 04월 |

에코캡(주)와 (주)이씨티에스 합병 |

| 2018년 06월 | 대표이사 변경[김창규 → 최영천] |

|

2018년 09월 |

ECOCABLE MEXICO CORPORATION S DE R L DE C V (WiringHarness 공장) 설립 |

| 2018년 12월 | 코스닥 시장 주권 상장 |

| 2019년 01월 | ECOCAB VIETNAM COMPANY LIMITED 설립 |

| 2020년 03월 | ECOCABLE MEXICO CORPORATION S DE R L DE C V 준공 |

| 2020년 10월 | 소재, 부품, 장비 강소기업 100 선정 |

| 2021년 06월 | 소재, 부품, 장비 강소기업 100 선정 |

| 2021년 11월 | ECOCAB POLAND 설립 |

|

2022년 08월 |

LS 이모빌리티 솔루션 BDU 공급계약 체결 및 개발착수 |

|

2023년 01월 |

Stellantis 1차 벤더 등록 |

| 2024년 04월 | 글로벌강소기업 1,000+ 선정 |

| 2024년 05월 | KAIST ESS 연구센터 개소 |

나. 회사의 본점소재지 및 그 변경

| 구분 | 일자 | 주소 |

| 본점이전 | 2011.10.31 | 울산광역시 울주군 상북면 길천산업1길 6 |

| 본점이전 | 2015.08.20 | 울산광역시 울주군 언양읍 반천반송산업로 137-66 |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2017년 06월 21일 | 임시주총 | 사외이사 송미진 사외이사 조용일 기타비상무 이사 천동원 |

- | - |

| 2018년 06월 29일 | 임시주총 | 대표이사 최영천 사내이사 박세훈 |

- | 대표이사 김창규 |

| 2020년 03월 30일 | 정기주총 | 사외이사 문정해 | - | 사외이사 조용일 |

| 2020년 06월 11일 | 임시주총 | - | 사외이사 송미진 | - |

| 2021년 03월 31일 | 정기주총 | 사내이사 최영천 사내이사 윤영찬 최대주주인 임원 김창규 |

- | 사내이사 박세훈 |

| 2022년 01월 12일 | 임시주총 | 사외이사 김성훈 사외이사 박명환 사외이사 정순열 |

- | 사외이사 송미진 사외이자 문정해 기타비상무이사 천동원 |

| 2023년 03월 31일 | 정기주총 | - | - | - |

| 2024년 03월 29일 | 정기주총 | 대표이사 김창규 사내이사 이기수 사내이사 유철호 사외이사 김경수 |

사내이사 김창규 | 대표이사 최영천 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 18기 (2024년말) |

17기 (2023년말) |

16기 (2022년말) |

15기 (2021년말) |

14기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 26,690,460 | 26,690,460 | 26,690,460 | 14,558,800 | 14,558,800 |

| 액면금액 | 100 | 100 | 100 | 100 | 100 | |

| 자본금 | 2,669,046,000 | 2,669,046,000 | 2,669,046,000 | 1,455,880,000 | 1,455,880,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 2,669,046,000 | 2,669,046,000 | 2,669,046,000 | 1,455,880,000 | 1,455,880,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 26,690,460 | - | 26,690,460 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 26,690,460 | - | 26,690,460 | - | |

| Ⅴ. 자기주식수 | 699,046 | - | 699,046 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 25,991,414 | - | 25,991,414 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 699,046 | - | - | - | 699,046 | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 699,046 | - | - | - | 699,046 | - | ||

| - | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

- 해당사항이 없습니다.

라. 자기주식 신탁계약 체결 해지 이행현황

- 해당사항이 없습니다.

마. 종류주식(명칭) 발행현황

- 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2018년 04월 10일 | - | 사업목적 추가 및 주식 발행총수 등 |

사업다각화 및 발행 예정주식총수 변경 |

| 2021년 03월 31일 | 14기 정기 주주총회 | 정기주주총회 개최 시기 유연성 확보 및 주식등의 전자 등록등 |

정기주주총회 개최 시기 유연성 확보 및 주권 전자등록에 따른 사무처리 변경 |

| 2022년 03월 31일 | 정기 주주총회 | 사업의 내용추가5%이상 지분 보유주주 전자등록기관에 작성명세 요청 전환사채 발행한도 변경 |

종속기업간 거래유연성확보 및 전자증권법 개정 변경 반영 |

| 2024년 03월 29일 | 17기 정기 주주총회 | 사업목적 추가 | 사업다각화 |

나. 사업목적에 관한 사항

(1) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자동차부품 무역업 | 영위 |

| 2 | 자동차부품 도소매업 | 영위 |

| 3 | 자동차부품 제조업 | 영위 |

| 4 | 자동차부품 설계업 | 영위 |

| 5 | 자동차부품 도매업 | 영위 |

| 6 | 자동차용 전선제조 및 판매업 | 영위 |

| 7 | 전선압출기 임대업 | 미영위 |

| 8 | 기계장비조립용 플라스틱제품 제조업 | 영위 |

| 9 | 부동산 임대업 | 영위 |

| 10 | 자동차용 전선피복제 도소매업 | 영위 |

| 11 | 자동차용 전선피복제 무역업 | 영위 |

| 12 | 자동차부품제작 기계 및 장비, 관련 물품 도매업 | 영위 |

| 13 | 각 호와 연관된 기술, 연구, 대행, 자문 사업 | 영위 |

| 14 | 각 호에 관련된 부대사업 일체 | 영위 |

| 15 | 전기공급 및 제어장치 제조판매업 | 영위 |

| 16 | 전력저장용 관련 제품의 제조업 | 영위 |

(2) 공시대상기간 중 사업목적 변경내용

1) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2025년 03월 31일 | - | 16. 종속회사의 경영 지원(인력 파견, 출장 등), 소모품, 금형, 설비 등 구매대행 및 기타 부수업무 |

2) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 16. 종속회사의 경영 지원(인력 파견, 출장 등), 소모품, 금형, 설비 등 구매대행 및 기타 부수업무 |

2025년 03월 31일 |

1) 종속회사의 경영 지원(인력 파견, 출장 등), 소모품, 금형, 설비 등 구매대행 및 기타 부수업무

| 그 사업분야 및 진출 목적 | - |

| 시장의 주요 특성ㆍ규모 및 성장성 | - |

| 신규사업과 관련된 투자 및 예상 자금소요액 | - |

| 사업 추진현황 | - |

| 기존 사업과의 연관성 | - |

| 주요 위험 | - |

| 향후 추진계획 | - |

| 미추진 사유 | - |

II. 사업의 내용

1. 사업의 개요

당사는 자동차용 전기ㆍ전자장치 부품인 자동차용 전선(Wire&Cable), 자동차용 와이어링하네스 (Wiring Harness), 벌브 소켓 (Bulb Socket), LED Module 제품 등을 주력으로 생산하고 있습니다.

당사는 현재 중국현지 생산법인(문등), 판매법인(위해)과 물류창고(상해), 미국 현지 판매법인과 창고(임대)를 보유하고 있으며, 북미 시장의 확장을 위하여 Mexico 에

현지 제조공장을 설립하여 가동하고 있습니다.

멕시코 공장의 경우 2019년부터 양산을 시작하였으며, 자동차용 와이어링하네스와 LED Module 을 생산하고 있으며, 사출공장까지 보유하고 있습니다. 해당 ITEM은

전량 북미 지역으로 수출되고 있으며, 멕시코 내수 및 수출을 하고 있습니다.

가. 업계의 현황

(1)

자동차부품산업의 특성

(가) 기술집약적 산업

자동차 부품산업은 단순부품에서 정밀가공부품에 이르기까지 2-3만여 개에 달하는 다양한 부품으로 구성되기 때문에 전방산업인 완성차의 수요, 생산에 많은 영향을 받고 후방산업인 소재산업에도 파급효과가 큰 기술집약적 산업입니다.

또한 자동차 부품산업은 도구를 만드는 기술과 다루는 기술이 자체에 축적되어야 하고 생산설비에 구체화 되어야 하며 각종의 제조설비를 자동차업체가 독자적으로 설계, 제작하는 기술축적이 필요합니다.

(나) 계열화된 시장구조

국내 자동차 부품산업은 완성차 기업과 협력사간에 수직적인 계열화 관계를 형성하고 있고 완성차 기업과 계열회사 간에 기술, 자금, 인력 면에서 긴밀한 유대관계를 유지하면서 수평적 계열화 구조를 형성하고 있습니다. 대규모 부품기업은 자본집약적인 엔진, 변속기, 차축 등 1차 조립품을 대량 생산하고 중규모기업은 기능부품의 중간제품과 정밀기계가공품(주조, 단조, 도금, 도장 등)을 생산하며, 다품종 소량생산을주로 하는 소형업체는 대규모 부품기업의 2차 하청으로 단순가공품(스프링, 나사, 와이어 등)이나 보수용 부품을 생산하는 경우가 많습니다.

이에 따라 시장구조가 폐쇄적이며 산업 내 신규진입을 위해서는 기술력, 양산능력, 완성차기업과의 관계 등이 선결되어야 합니다. 그러나 최근에는 부품조달이 글로벌화 되고 초대형 선진 부품기업들이 국내에 진출하고 있어 규모 및 범위의 경제가 매우 중요시되고 있습니다.

(다) 규모의 경제 효과가 큰 산업

자동차의 생산에는 막대한 설비투자와 개발비가 소요되며 적정수준의 생산규모를 유지하고 생산원가를 절감시켜야 가격경쟁력을 확보할 수 있는 규모의 경제 효과가 매우 뚜렷이 나타나는 산업입니다. 1960년대 초 미국의 연구결과에서 나타난 자동차 한 모델 당 연간 최소 생산량은 10만대가 되어야 한다고 하였으나 최근에는 30~60만대로, 한 개의 자동차회사 당 100만대~200만대가 되어야 한다는 주장이 나오고 있으며, 이는 생산설비의 자동화에 따른 시설투자와 신제품개발에 따르는 R&D 비용, 제품수명 단축에 따른 금형 및 치공구 비용의 증가에 기인한다고 볼 수 있습니다.

(라) 정부 규제산업

자동차산업 및 자동차 부품산업은 국민경제뿐만 아니라 국민 개개인의 안전과 환경에 미치는 영향이 지대하여 각국 정부는 자동차의 제조, 사용, 보수, 환경(배기가스, 연비, 소음, 리사이클링 등), 안전(ABS, 타이어공기압, 경보장치, 보행자충돌 등), 조세 등과 관련된 법규를 마련하여 규제하고 있습니다. 특히, 내수 진작 등을 위해 탄력적으로 시행되는 자동차세제는 산업보행에 단기적이고 직접적인 영향을 미치고 있으며, 전 세계적으로 강화되고 있는 환경 및 안전 관련 규제는 각 완성차 업체로 하여금중장기적인 생존과 시장선점을 위해 기술개발 경쟁을 가속화하도록 유도하고 있습니다.

(마) 전후방산업 연쇄효과

자동차 부품산업은 전방산업인 완성차 시장 상황과 후방산업인 철강, 비철금속 등 소재산업과 연관효과가 높고 여타 산업에 미치는 효과도 매우 높은 특성을 가지고 있습니다. 특히 자동차부품업체는 기술개발능력, 품질, 납기, 가격 등의 측면에서 완성차업체의 요구수준을 충족시키면서 완성차업체와 긴밀한 유대관계를 형성, 유지 발전시킬 수 있는 능력이 사업 안정에 있어 중요한 부분입니다.

자동차부품산업은 자동차산업과 제품개발 단계부터 참여하여 양산까지 불가분의 관계를 갖고 있으며, 자동차산업의 국제경쟁력 제고를 위해서는 자동차부품산업과 상호 긴밀한 협력관계의 유지 및 효율적인 분업 생산 체제의 구축이 요구되고 있습니다

(2) 경기변동의 특성 및 계절성

당사가 주로 생산/판매하는 자동차용 전선, 와이어링 하네스(Wiring Harness), 벌브소켓 및 LED Module 제품에 대한 매출은 국내외 완성차업체 및 각각의 1차 협력업체에 신차용(OEM용) 및 After market용 납품에서 발생하며 따라서 자동차산업 전반의 업황에 연동되는 경향이 큽니다.

일반적으로 자동차에 대한 수요는 경제성장율 및 고용안정세에 따라 민감하게 반응하며, 자동차는 고가의 내구소비재로 소비자의 구매형태와 소득수준 등 경기변동요인과 밀접한 관계를 가지고 있습니다. 경기 불황기에는 기업의 투자위축과 고용감소로 인해 소득수준이 줄게 되고 이에 따라 소비 여력이 줄게 됩니다. 이러한 소비둔화는 자동차소비에 있어 다른 소비재에 비해 더 큰 영향을 미치며, 일반적으로 자동차를 최초로 구입하거나 교체로구입 시 구매시기를 늦추는 경향이 있습니다. 반면에 경기 회복기에는 잠재된 차량구매에 대한 욕구가 커지고 또한 구매하는 차량의 가격을 소득의 일정한 수준에 맞추려는 경향을 보이는 등 보다 적극적인 구매행태를 보이고 있습니다. 즉, 소득수준의 상승으로 차량에 대한 수요증가와 수요의 고급화 경향을 보입니다.

또한, 자동차에 대한 수요는 세계적으로 볼 때 경제성숙도 및 자동차 관련 산업의 발전 정도에 따라 신흥국과 선진국에서 약간 다르게 나타납니다. 중국과 인도로 대표되는 신흥국에서는 경기변동에도 불구하고 아직 자동차 보급율이 절대적으로 낮기 때문에 차량 판매대수가 비교적 꾸준하게 증가하였습니다. 반면에 미국, EU, 일본 등 선진국에서는 2008년 전세계 경제 및 무역에 커다란 영향을 미친 금융위기가 실물 경제에 영향을 미치면서 경기가 부진해지자 차량 판매대수가 급격히 감소했습니다. 더불어 지난 20여년간 경기침체를 겪어온 유럽이나 일본의 경우 오히려 2016년 차량판매대수가 2006년 대비 감소하기까지 했습니다. 이처럼 선진국이나 자동차 보급률이 높은 국가 및 지역에서는 자동차에 대한 수요는 경기변동에 민감하게 변화하며 이에 따라 관련 자동차 부품 산업도 일정부분 완성차 업체의 업황에 영향을 받고 있습니다.

(3)

경쟁요소

(가) 자동차 산업의 경쟁 현황

자동차 산업은 고도로 안정성이 요구되는 업종으로 2만개 내외의 부품이 투입되어 제조되는 구조상 제품의 품질이 가장 중시되며, 납기준수 및 가격요소도 부품업체 선정 시 주요한 고려 요소입니다. 이러한 신뢰성을 확보하기 위해서는 제품 생산을 위한 연구개발, 공장 및 관련 제조 설비 구축을 위한 자본이 투입되어야 하고 상당기간의 신뢰성 테스트를 거쳐야 정상적인 운영이 가능합니다.

또한, 최근 증가하고 있는 국내 완성차업체의 해외 진출 시 동반 진출을 하거나 글로벌 완성차업체의 현지구매방식 증가(Local Sourcing)에 부응하기 위한 해외 현지공장 건설에도 막대한 자본이 필요합니다. 특히 글로벌 업체와 거래하기 위해서는 해당지역에 생산공장을 가지고 있고 각 공정별 일정 수준 이상의 기술력이 있음을 증명해야 거래 적격요건이 되기 때문에 신규로 진입하기는 쉽지 않은 시장입니다.

(나) 자동차 부품산업의 경쟁 현황

자동차용 전선 부문은 일종의 장치사업으로써 공장 및 설비에 소요되는 거대한 자본투자뿐만 아니라 고도의 품질기준이 요구되는 바, 신생 업체가 진입하여 사업성을 확보하기에는 쉽지 아니한 분야입니다.

자동차용 와이어링 하네스 부문은 무엇보다도 안정성을 중시하는 자동차 업종의 특성상 완성차업체나 1차 협력업체들이 납품업체를 선정할 때에 ① 숙련도가 높은 고급 엔지니어 보유, ② 원소재 및 핵심 부품에 대한 기술적 노하우 확보, ③ 독자적인 기존 와이어하네스 설계기술 확보, ④ 다년간의 설계 및 생산기술 보유 등의 엄격한 잣대를 적용하기 때문에 신규로 진입하기 위해서는 이러한 기술 및 시설 확보를 위한다년간의 투자뿐만 아니라 양산을 위한 생산시설(주로 저렴한 인건비를 활용한 중국내 생산 시설)과 영업네트워크 또한 필요합니다. 마지막으로 LED 모듈부문은 비교적고가의 제품군에 속하며 제품의 품질수준이 가장 중요한 기준이 되면서 관련 제품의 라이프사이클상 도입기나 성장 초기 국면에서는 완성차 업체들이 검증된 소수의 선발 협력사와 제휴를 지속해 나가는 게 관례입니다.

종합적으로 볼 때, 품질, 가격, 적시공급능력 등을 갖추었다 할지라도 거래처와의 장기간의 협업에서 오는 당사 제품의 신뢰에 기초하여 거래가 이루어지는 자동차 부품업의 관행을 고려할 때 신규업체가 진입하여 단기간내에 수익성을 확보하고 정상적으로 운영하는 것은 어렵다고 생각됩니다.

나. 회사의 현황

(1)

영업의 개황

당사는 국내 본사와 해외 6개 종속기업 등이 자동차용 부품 생산, 조립 및 판매 역할을 수행하고 있습니다. 총 6개의 종속기업 중 자동차용 부품 생산 법인은 2개 법인이며, 나머지 4개 법인은 제조는 하지 않으며 해외 현지에서 자동차용 부품 판매 역할을 수행 중입니다.

[당사와 관련된 국내외 주요 종속기업 현황]

| 구분 | 회사수 | 회사명 | 소재지 | 비고 |

| 종속 기업 |

6 | AI KE WIRE HARNESS CO., LTD | 중국 | 자동차용 부품 생산 |

| ECOCAB AMERICA CORPORATION | 미국 | 자동차용 부품 판매 | ||

| WEIHAI ECOCAB TRADE CO., LTD | 중국 | 자동차용 부품 판매 | ||

| ECOCABLE MEXICO CORPORATION S DE R L DE C V | 멕시코 | 자동차용 부품 생산 | ||

| ECOCAB VIETNAM COMPANY LIMITED | 베트남 | 자동차용 부품 판매 | ||

| ECOCAB POLAND | 폴란드 | 자동차용 부품 판매 |

① AI KE WIRE HARNESS CO., LTD

당사는 자동차용 와이어링하네스의 시장 확대를 위해 2009년부터 지속적으로 노력 하였습니다. 자동차용 와이어링하네스의 공정특성상 노동집약적인 산업으로 다수의 인력 수급으로 발생하는 인건비가 원가의 큰 비중을 차지하고 있습니다. 2010년 12월 당사는 인건비 절감을 통한 원가경쟁력을 갖추기 위하여 중국 문등에 제조법인 (AI KE WIRE HARNESS CO., LTD.)을 설립하였습니다.

설립초기에는 중국 문등 제조 법인에서 임가공으로 만들어진 자동차용 와이어링하네스는 국내로 수입되어 국내 고객사에게 납품을 하였고, 이 후 국내 시장 뿐만 아니라 중국 내수 시장을 개척하여 중국 완성차 진리자동차와 SL 연태에게 자동차용 와이어링하네스를 납품하고 있습니다.

② ECOCAB AMERICA CORPORATION

2014년 당사는 미국시장에 진출하여 중국제조법인에서 생산 된 자동차용

와이어링하네스를 SL TENNESSEE에 납품을 하기 시작 하였습니다.

2014년 6월 미국 시장의 본격적인 진출을 위하여 미국 판매 법인 (ECOCAB AMERICA CORPORATION)을 설립하였고 설립당시 주요 고객사는 SL TENNESSEE 였습니다.

2018년 9월 멕시코제조법인(ECOCABLE MEXICO CORPORATION S DE R L DE C V, 이하 '멕시코제조법인')을 설립(2019년 완공)하여, 와이어링 하네스 생산라인을 구축함으로 2019년 미국시장(북미지역) 진출을 본격화하였습니다.

현재 SL TENNESSEE, SL ALABAMA, MAGNA 등의 고객사에 와이어링 하네스 공급중이며, 2021년 1월 멕시코제조법인에서 LED Module 생산라인을 구축하여 LED Module을 MMX(모비스멕시코)에 공급함으로 남미지역(브라질)의 자동차부품 공급을 시작하였으며, 24년 10월부터는 North America Lighting 양산을 시작하여 매출이 10%증가하였습니다 추가적으로 PCB Module 제품을 수주 받아 MMX 로 2023년도 부터 양산 공급하고 있습니다.

자동차사는 HKMC 및 미국 GM, MAZDA 입니다. 또한 고객사 확대로 MAGNA 에 LED Module 을 수주 받아 2022년도 부터 양산 공급하고 있습니다.

③ WEIHAI ECOCAB TRADE CO., LTD

자동차용 전선의 경우 중국 고객사들의 요청으로 2015년 10월에 중국 상해에 판매법인(WEIHAI ECOCAB TRADE CO., LTD.)을 설립하였습니다. 중국을 제외한 나머지 지역(미국, 멕시코, 인도, 남아공, 우즈베키스탄등)들은 직수출로 판매 하고 있으며, 상해 판매법인(WEIHAI ECOCAB TRADE CO., LTD.) 역시 내수 시장 개척에 노력하고 있습니다. 주요 고객사는 상해 리어 및 상해 삼지 등이 있으며, 2015년부터지속적으로 자동차용 전선을 공급 중입니다.

④ ECOCABLE MEXICO CORPORATION S DE R L DE C V

ECOCAB AMERICA CORPORATION 의 원활한 제품공급을 위해 2018년 9월20일 Wiring Harness 제조법인을 멕시코에 설립하였습니다.

2019년에 공장 건설이 완료 되었으며, 초기 셋업을 진행하여 19년 하반기부터 Wiring Harness 제품을 생산하기 시작하였습니다. 2020년 공장 증축을 통하여 전자사업부 제조시설 확충을 진행하였으며, 2021년 1월 LED MODULE 생산라인구축을 완료하여 LED MODULE 제품도 생산하고 있습니다.

⑤ ECOCAB VIETNAM COMPANY LIMITED

2019년 1월 14일에 베트남 하노이 지역에 Wiring Harness 판매 법인을 설립하였습니다. 2019년 2분기에 $ 100,000 의 자본금 투자가 이루어졌습니다.

베트남 현지 법인은 중국의 지정학적 RISK를 최소화 하기 위하여 설립되었으며, 향후 중국과 함께 이원화된 제조 공장으로 외부 환경 및 중국 RISK를 줄이는 역할을 할예정입니다.

⑥ ECOCAB POLAND

2021년 11월 29일에 폴란드 브로츠와프 지역에 Wiring Harness 판매 법인을 설립하였습니다. 2023년 1월에 PLN 9,000 의 자본금 투자가 이루어졌습니다.

폴란드 현지 법인은 유럽 시장 물품 공급의 거점 마련을 위하여 설립되었습니다.

물류비용의 최소화로 전반적인 물류 구조가 단순하게 개선될 것으로 예상하고 있습니다. 또한 유럽 시장 신규 고객을 추가 확보할 수 있을 것으로 기대하고 있습니다.

2. 주요 제품 및 서비스

가. 당사의 제품

(1) 주요 제품 개요 및 당사의 핵심 경쟁력

(가) 자동차용 전선 (Wire and Cable)

2023년 기준 당사의 차량용 전선은 전체 매출 비중의 39%를 차지하고 있습니다. 특히 당사의 제품인 자동차용 전선은 2010년 친환경(Halogen Free), 고 유연성 피복 소재를 개발하여 국내 최초로 상용화 하였으며, 자동차용 엔진룸(C3ZH), Battery Pack(T3 BAT H)에 고 내열, 고 유연성 전선을 개발하여 적용하였습니다. 또한 후 공정이 필요한 XLPO(Cross-Linked Polyolefin) 피복 소재에 별도의 가교 공정을 적용하지 않는 자연 가교 피복 소재 개발 및 상용화에 따라 타사 대비 1/4의 제작 신속성을 확보하는 독자기술을 개발하여 ISO 국제표준규격에 따른 전 세계 자동차 Wire&Cable 대응이 가능합니다. 현재 자동차용 전선 시장에서는 세계적으로전기차 시장이 확대됨에 따라 고 전압, 고 내열, 고 유연성 Battery Cable 개발 및 기술확보를 요구하고 있으며 당사는 이에 따른 동반 성장이 예상 됩니다.

(나) 와이어링하네스 (Wiring Harness)

당사의 자동차용 전선과 벌브 소켓(Bulb socket)등을 결합한 전선의 상위 제품인 와이어링하네스는 4대 자재(HSG, 전선, SOCKET, TML)를 바탕으로 독자 개발한 기술이 적용되고 있으며, 타사의 제품에 비해 기술력이 우수하고 차별화된 경쟁력을 보유하고 있습니다. 특히, 인서트그로멧 (INSERT GROMMET)은 국내 GM에 최초 적용하여 성공한 제품이며, 사출에 대한 노하우와 국내 유일의 특허된 제품으로 각인되어 자동차용으로 부각되고 있는 제품입니다. 국내 완성차 업체 및 선진국 5대완성차 업체에 적용 가능하며, 승용 및 대형 자동차에도 폭 넓게 적용될 것으로 예상됩니다. 완성차 메이커를 비롯한 선진 및 신흥자동차국의 전문화된 인서트 공법으로 기술력을 인증 받고 있는 추세이며, 본 특허가 타 자동차사에 접목 되어 성장 가능성을 동반하고 있습니다.

(다) 벌브 소켓 (Bulb socket)

벌브소켓은 당사의 제품 중 자동차용 와이어링하네스에 사용 되는 주요 원재료로서 독자 개발한 기술이 적용되고 있습니다. 자동차용 Wedge Type의 삽입 시 끼우는 형으로 전구(Bulb)의 삽입성과 탄화의 정도에 따른 소켓(socket)의 정형화된 원재료와 사출이 특화된 기술력으로 타사 제품 대비 흔들림(Wobble/TILT), 공차 산포 등을 줄일 수있는 구조로 되어 있습니다. 벌브 소켓 (Bulb socket)은 주로 헤드램프 및 리어콤비에 사용되어지며, 방향지시등, 헤드램프 포지션, 파킹, 테일 등의 신호 전달에 사용되어집니다.

핵심 기술로는 1) 다중 벌브용 홀더 : 다른 용량의 전원이 공급되어 발광토록 서로 다른 필라멘트를 갖는 한조씩의 리드와이어를 갖는 다중 벌브용 홀더 제조 기술 2) 벌브소켓 어셈블리 : 벌브가 전기적으로 연결되는 벌브소켓과 상기 벌브소켓이 장착되는 벌브소켓 어셈블리 제조 기술입니다. 이러한 기술력을 바탕으로 GM 글로벌에 22종 125 품목 기술 승인을 받아 GM 당사의 와이어링하네스 제품을 제조하는 주요원자재로 생산 되고 있습니다.

(라) LED Module

2015년 7월부터 제조되는 모든 차량에 대해서 주간주행등(DRL, Daytime Running Lamp)의 의무장착이 시행되었습니다. 주간주행등이란 주간에 차량운행시 다른 운전자 보호와 보행자 보호를 위해 차량을 보다 쉽게 인지할 수 있도록 차량 전방에 켜지는 라이트를 뜻합니다. 램프관련 하네스나 벌브 소켓(Bulb socket)에 강점이 있던 당사는 DRL 및 RCL 관련 LED 모듈을 자체 개발하기로 결정하고 송도에 LED 모듈 전담 제2연구소를 신설하여 관련 기술을 개발하고 양산체제를 구축하여 2017년 상반기부터 완성차업체에 LED모듈제품을 공급하고 있습니다.

당사는 세계 최초로 기존의 밴딩이 불가능했던 메탈PCB를 밴딩이 가능하도록 신축성이 좋은 RA동박을 알루미늄과 초진공/고온/고압으로 프레스하여 부착한 후 밴딩할 부분에 단차가공을 하여 밴딩 시에 크랙이 발생하지 않는 BMPCB 원판을 개발하였습니다. 이렇게 개발된 BMPCB (Bendable Metal PCB 이하 "BMPCB")는 기존 메탈PCB가 가지는 계단형 구조를 경사형 구조로 설계함으로써 원자재의 절감과 우수한 병열 기능으로서 LED의 수명을 증가시켜 기존 메탈PCB를 이용한 LED 모듈 보다 훨씬 더 경쟁력 있는 제품입니다.

[기존 FPCB 와 BMPCB 비교표]

| 비교 항목 |

기존 제품 FPCB+AL |

신기술제품 BMPCB |

특 징 |

| 열저항 | 높다 | 낮다 | 열저항이 낮을수록 방열에 유리함. |

| 구조 | 복잡 | 단순 | 설계/제작기간이 짧아지며, 제품가 저렴. |

| 금형 | 2벌 | 1벌 | 금형비는 8천~1억 정도 절약됨. |

| 제조공정 | 복잡 | 단순 | BMPCB는 방열판 부착 공정이 없음. |

| 수작업 | 많음 | 적음 | BMPCB는 전체가 자동화 공정임. |

| 제조비 | 고가 | 저가 | BMPCB는 기존제품 대비 80%수준임. |

| 불량율 | 높음 | 낮음 | BMPCB는 진행성 불량이 거의 없다. |

(마) SU2B FL, TAOS 신규 차종 양산

24년 7월부터 MMX 에 SU2B FL(HMC), TAOS(폭스바겐) 차종이 신규로 양산되어 전자사업부 매출이 150% 비약적으로 증가 하였습니다

세계적인 탄소중립 정책으로 인해 전기 자동차의 생산 비율은 비약적으로 증가 하고 있어 성장 가능성이 높은 Business 입니다.

(바) 신규사업 등의 내용 및 전망

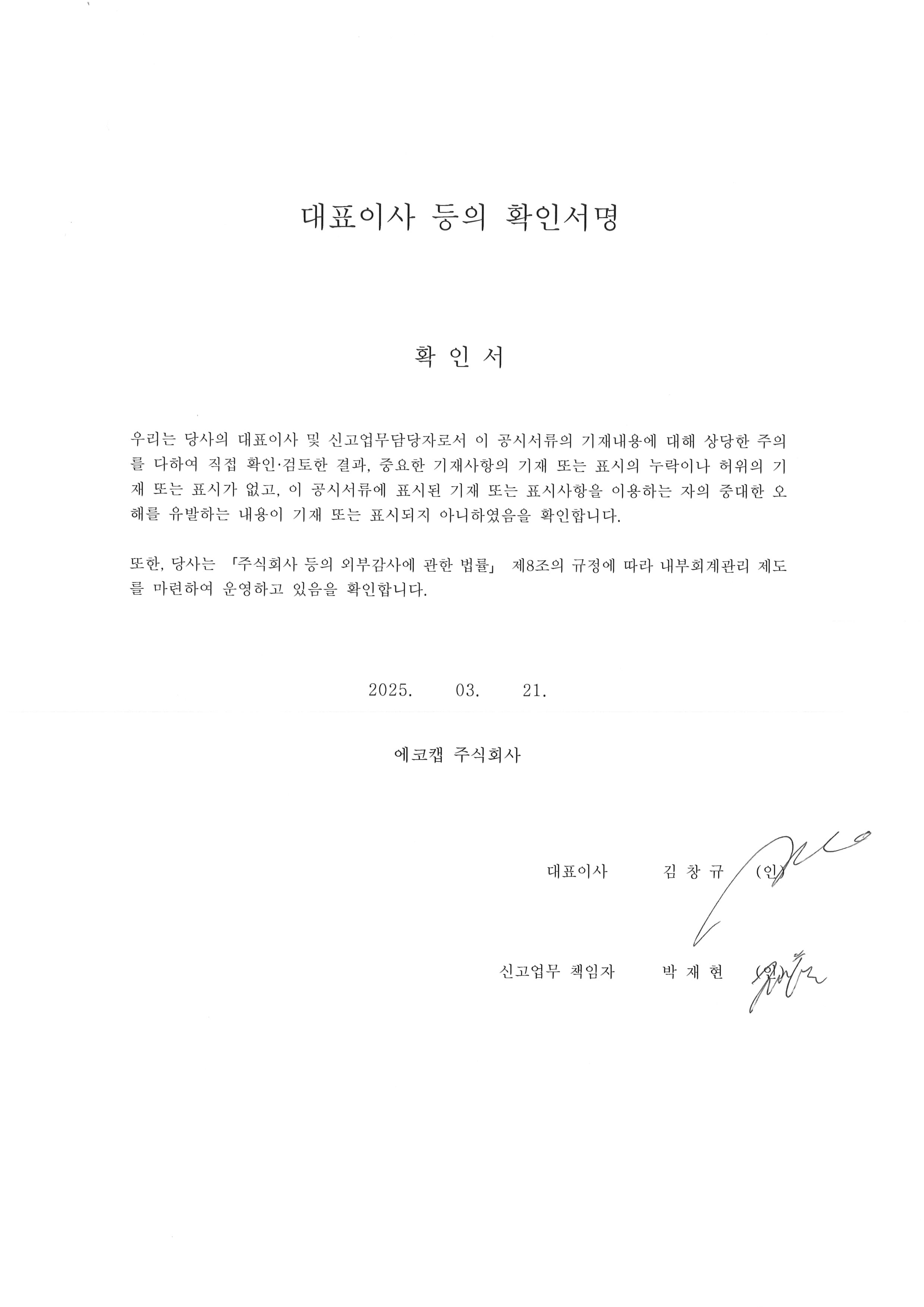

- ESS(Energy Storage System)분야 연구개발

ESS 분야에 대한 연구개발 추진배경으로 글로벌 주요 국가들이 2050 탄소중립 달성을 추진하면서, 에너지를 저장했다가 필요할 때 사용할 수 있는 ESS 시장이 확대될 전망이며 이에 국내 ESS 장치 설치규모는 늘어날 것으로 예상되어 ’23년 1월 정부는 ESS 지원 TF를 구성했으며 국내 ESS 산업 육성방안을 발표할 것으로 판단됩니다. ㈜에코캡(ECOCAB)은 자동차용 전장부품 제조 전문기업으로 최근 ESS 기술 추세에 적극 대응할 필요성을 느끼고 KAIST와 ESS 핵심요소기술 개발 KAIST와 ㈜에코캡은 산학 협동연구를 통한 ESS 분야의 세계적인 경쟁력을 확보하기 위해 협동 연구센터를 추진하려고 합니다. 연구센터의 설립 목표는 ① 차세대 ESS를 위한 PCS, BMS, EMS 등 핵심 구성품의 요소기술 확보 ② ESS의 안정성 강화를 위한 기계·전기·전자 핵심기술 확보 ③ ESS의 종합 안전성 평가 및 시험 기술 확보 ④ ESS의 효율적인 성능 평가를 위한 In-Lab. 실험환경 구축 입니다.

|

|

ESS 연구센터 조직도 |

나. 주요 제품, 서비스 등

(1) 주요 제품 등의 현황

2024년도, 2023년 및 2022년 기준 당사의 주요 매출 현황은 다음과 같습니다.

[품목별 매출 현황]

| (단위: 백만원, %) |

|

구 분 |

2024년 | 2023년 | 2022년 | |||

| 매출액 | 비중 | 매출액 | 비중 | 매출액 | 비중 | |

|

자동차용 전선 |

22,860 | 22.58 | 41,316 | 38.65 | 45,392 | 42.15 |

|

자동화용 전장 |

61,160 | 60.41 | 49,553 | 46.35 | 39,739 | 36.90 |

|

LED모듈 |

12,735 | 12.58 | 13,407 | 12.54 | 20,255 | 18.81 |

| 기타 | 4,487 | 4.43 | 2,633 | 2.46 | 2,290 | 2.14 |

|

합 계 |

101,242 | 100 | 106,909 | 100 | 107,677 | 100. |

주) 별도재무제표 기준입니다.

(2) 주요제품의 가격변동 추이

자동차용 전선 및 자동차용 배선의 특성상 모델의 Type, Size 및 제품의 사양등 많은 조건의 영향을 받아 가격차이가 발생하며, LME 시세에 의한 가격변동요인이 발생되어 제품가격의 산정이 어렵습니다.

3. 원재료 및 생산설비

가. 원재료 조달

당사의 주요 원재료는 동(구리)으로서 (주)티엠테크를 통하여 LME시세에 따라 원재료를 매입하고 있습니다. 8mm의 동을 구매 하여 2mm, 0.19mm등 까지 가늘게 신선하는 공정을 거쳐 자동차용 전선의 생산에 사용되는 주요 원재료입니다.

나. 원재료 가격 변동 추이

| (단위: 원/kg) |

| 구분 | 2024년 | 2023년 | 2022년 |

| 동(구리선) | 13,165 | 11,672 | 11,770 |

다. 생산능력, 생산실적 및 가동률

■본사 공장

(1) 전선 사업부

| (단위: Km, 백만원) |

| 사업 부문 |

구 분 |

2024년 | 2023년 | 2022년 | |||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

|

전선 |

생산능력 |

656,676 | 67,468 | 656,676 | 65,178 | 656,676 | 70,685 |

|

생산실적 |

273,007 | 28,049 | 347,767 | 33,321 | 388,123 | 41,778 | |

|

가 동 율 |

42% | 53% | 59% | ||||

(2) 전장 사업부

본사의 전장부문 생산은 모두 자회사의 임가공으로 진행되고 있어 본사의 생산능력에서 제외하였습니다.

(3) LED 사업부

LED 사업관련 생산설비는 2024년 중 MX 법인으로 이관되어 본사의 생산능력에서 제외하였습니다.

■중국 공장

(1) 전장 사업부

| (단위: EA, 백만원) |

| 사업부문 | 2024년 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| WIRING HARNESS |

생산능력 | 27,000,000 | 22,960 | 20,000,000 | 18,564 | 15,000,000 | 14,678 |

| 생산실적 | 22,626,906 | 20,942 | 17,654,214 | 15,421 | 12,620,144 | 12,350 | |

| 가동율 | 84% | 88% | 84% | ||||

■멕시코 공장

(1) 전장 사업부

| (단위: EA, 백만원) |

| 사업부문 | 2024년 | 2023년 | 2022년 | ||||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| WIRING HARNESS |

생산능력 | 39,000,000 | 57,448 | 24,000,000 | 58,423 | 18,000,000 | 46,218 |

| 생산실적 | 26,540,592 | 39,095 | 15,612,113 | 42,311 | 11,443,511 | 29,383 | |

| 가동율 | 68% | 65% | 64% | ||||

| LED MODULE ASSY |

생산능력 | 3,729,706 | 7,009 | 1,800,000 | 3,145 | 1,200,000 | 2,414 |

| 생산실적 | 3,026,079 | 5,686 | 1,126,658 | 2103 | 812,585 | 1,635 | |

| 가동율 | 81% | 62% | 68% | ||||

나. 생산설비에 관한 사항

(1) 생산설비 현황

| (단위: 천원) |

| 자산 항목 |

소재지 | 소유 형태 |

기초장부가액 | 당기증감 | 당기상각 | 기말장부가액 | 비고 | |

| 증가 | 감소/대체 | |||||||

| 토지 | 울산시 언양읍 外 | 자가 | 9,938,780 | - | - | - | 9,938,780 | - |

| 건물 | 울산시 언양읍 外 | 자가 | 12,992,492 | - | - | (384,448) | 12,608,044 | - |

| 기계장치 | 울산시 언양읍 外 | 자가 | 2,495,246 | - | (216,502) | (603,912) | 1,674,832 | - |

| 차량운반구 | 울산시 언양읍 外 | 자가 | 129,672 | 27,712 | (2) | (53,346) | 104,037 | - |

| 공구와기구 | 울산시 언양읍 外 | 자가 | 587,658 | - | 117,600 | (279,494) | 425,764 | - |

| 비품 | 울산시 언양읍 外 | 자가 | 37,447 | - | - | (30,228) | 7,219 | - |

| 시설장치 | 울산시 언양읍 外 | 자가 | 527,571 | - | - | (89,545) | 438,026 | - |

| 건설중인자산 | 울산시 언양읍 外 | 자가 | - | 159,500 | (117,600) | - | 41,900 | - |

| 합계 | 26,708,866 | 187,212 | (216,504) | (1,440,973) | 25,238,603 | - | ||

주)2024년 별도 재무제표 기준입니다.

4. 매출 및 수주상황

가. 매출실적

| (단위: 수량-천개/Km, 금액-백만원) |

| 매출유형 | 품목 | 2024년 | 2023년 | 2022년 | ||||

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품매출 | 전선 | 내수 | 178,390 | 15,892 | 226,221 | 22,880 | 241,575 | 24,024 |

| 수출 | 31,721 | 6,968 | 55,983 | 18,436 | 65,974 | 21,368 | ||

| 소계 | 210,111 | 22,860 | 282,204 | 41,316 | 307,548 | 45,392 | ||

| 전장 | 내수 | 29,077 | 18,652 | 36,286 | 20,162 | 40,606 | 12,425 | |

| 수출 | 419,160 | 42,508 | 481,036 | 29,391 | 416,922 | 27,315 | ||

| 소계 | 448,237 | 61,160 | 517,321 | 49,553 | 457,528 | 39,739 | ||

| LED | 내수 | 5,685 | 3,567 | 653 | 5,300 | 684 | 8,507 | |

| 수출 | 47,133 | 9,168 | 33,980 | 8,106 | 112,896 | 11,748 | ||

| 소계 | 52,818 | 12,735 | 34,633 | 13,407 | 113,580 | 20,255 | ||

| 기타매출 | 내수 | 10 | 1,581 | 137 | 2,599 | 140 | 1,471 | |

| 수출 | 3 | 2,907 | - | 34 | - | 819 | ||

| 소계 | 13 | 4,487 | 137 | 2,633 | 140 | 2,290 | ||

| 합 계 | 내수 | 213,162 | 39,692 | 263,297 | 50,941 | 283,005 | 46,427 | |

| 수출 | 498,017 | 61,551 | 570,999 | 55,967 | 595,792 | 61,250 | ||

| 소계 | 711,179 | 101,242 | 834,295 | 106,909 | 878,796 | 107,677 | ||

주) 별도재무제표 기준입니다.

나. 판매경로, 판매방법 및 주요 매출처

(1) 판매경로

당사의 판매경로는 본사 직매출 및 해외 현지법인을 통한 직매출로, 직접판매비중이 100% 입니다.

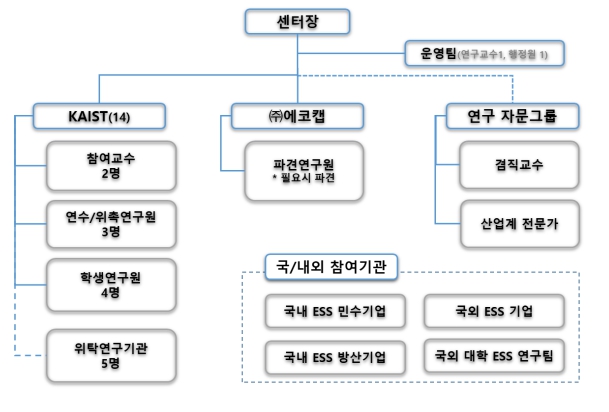

(2) 판매조직

|

|

당사의 판매 조직 |

당사는 판매조직을 4개의 팀으로 각각 운영하고 있습니다.

국내영업팀은SL,MOBIS, KG 모빌리티 등의 기술영업과 영업관리를 담당하고 있으며, 중국법인영업팀 및 북미, 중국 담당 마케팅팀은 글로벌 마켓 영업 및 영업관리를 담당하고 있습니다.

6. 수주에 관한 사항

당사는 장기공급계약을 맺고 주/월 단위 발주를 통해 제품을 공급하고 있으며, 주요 고객과의 지속적인 거래로 고객의 생산계획에 따라 수시로 생산, 납품하는 형태이기 때문에 수주 잔고는 의미가 없습니다.

5. 위험관리 및 파생거래

가. 시장위험

(1) 외환위험

연결기업은 영업활동으로 인하여 다양한 통화로부터 환율변동위험에 노출되어 있습니다. 연결기업이 노출되어 있는 주요 통화는 미국달러(USD), 유로화(EUR)와 중국위안화(CNY) 등입니다. 연결기업의 외환위험 관리의 목표는 환율 변동으로 인한 불확실성과 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있습니다.

보고기간말 현재 다른 모든 변수가 일정하고 각 외화에 따른 원화의 환율 10% 변동시 환율 변동이 순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 79,380 | (79,380) | (570,828) | 570,828 |

| EUR | 1,353 | (1,353) | (19,297) | 19,297 |

| CNY | 145,882 | (145,882) | - | - |

| MXN | - | - | (69,830) | 69,830 |

| 합 계 | 226,615 | (226,615) | (659,955) | 659,955 |

주) 연결재무제표 기준입니다.

(2) 이자율 위험

이자율위험은 미래 시장이자율 변동으로 인하여 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다.

연결기업의 변동금리부 예금은 금액적으로 중요하지 아니한 바, 관련 수익 및 현금흐름은 시장이자율의 변동으로부터 중요하게 영향을 받지는 않습니다.

연결기업의 차입금은 주로 변동금리부 조건인 바, 다른 모든 변수가 일정하고 이자율이 1% 변동시 변동금리부 조건의 차입금으로 인한 이자비용이 순이익에 미치는 영향의 절대값은 당기 및 전기에 대하여 각각 168,181천원 및 243,338천원으로 금융부채의 현금흐름에 미치는 영향은 중요하지 아니합니다.

(3) 유동성 위험

유동성위험은 연결기업의 경영환경 또는 금융시장의 악화로 인해 연결기업이 부담하고 있는 단기채무를 적기에 이행하지 못할 위험입니다. 연결기업은 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 동 방법은 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여, 금융자산과 금융부채의 만기를 대응시키는 정책을 포함하고 있습니다.

또한, 연결기업은 일시적인 유동성 위험에 대비하기 위해 각종 여신한도를 개설하고 있으며, 장단기 차입금의 비율을 적절히 고려하여 자금을 조달하고 향후 사업규모 확대에 대비함과 동시에 보다 안정적인 유동성 확보 및 자금조달의 연속성과 유연성을 유지하기 위하여 자체적인 자금계획 수립 및 검토 절차를 지속적으로 수행하고 있습니다.

2024년 4분기말 현재 금융부채별 상환계획은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 1년이내 | 1년에서 5년이하 | 5년 초과 | 합 계 |

| 매입채무 | 17,752,036 | - | - | 17,752,036 |

| 기타지급채무 | 10,391,743 | 87,000 | - | 10,478,743 |

| 차입금 | 40,024,131 | 4,032,000 | - | 44,056,131 |

| 리스부채 | 133,285 | 419,368 | - | 552,653 |

| 합 계 | 68,301,195 | 4,538,368 | - | 72,839,563 |

주)연결재무제표 기준입니다.

(4) 신용위험

신용위험은 거래상대방이 의무를 이행하지 않아 재무손실이 발생할 위험입니다. 연결기업은 영업활동과 투자활동에서 신용위험에 노출되어 있습니다.

연결기업은 신용거래를 원하는 모든 거래상대방에 대하여 재무상태, 과거 채무불이행 경험 등의 기타 여러 요소를 고려하여 신용평가를 수행함으로써 신용도가 건전한 거래 상대방과의 거래만을 수행하고 있으며, 일부 기존 거래처의 신용도가 낮아질 경우에는 개별적인 신용한도 관리정책을 시행하여 집중관리하고 있습니다. 또한, 주기적으로 모든 거래상대방에 대한 신용도를 검토하는 등의 지속적인 관리업무를 수행하여 채권 관련 대손위험에 대한 연결기업의 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 함으로써 신용위험을 최소화하고 있습니다.

또한, 연결기업은 현금및현금성자산 및 금융기관예치금 등과 관련하여 신용위험에 노출되어 있으며, 신용위험에 대한 최대 노출정도는 해당 금융상품 장부금액과 동일한 금액이 될것입니다. 한편, 연결기업은 신용등급이 우수하여 안정성이 보장되는 금융기관과의 거래를 수행함으로써, 현금및현금성자산 및 금융기관예치금 등과 관련한신용위험에 대한 실질적인 노출정도는 제한적입니다.

| (단위 : 천원) |

| 구분 | 당기말 | 전기말 |

| 매출채권: | ||

| 매출채권 | 29,110,115 | 20,609,284 |

| 손실충당금 | (1,084,578) | (2,604,983) |

| 소계 | 28,025,537 | 18,004,301 |

| 기타수취채권(유동): | ||

| 미수금 | 4,454,023 | 7,034,468 |

| 손실충당금 | (81,662) | (148,691) |

| 단기대여금 | 3,359,236 | 2,959,236 |

| 손실충당금 | (1,959,236) | (1,959,236) |

| 미수수익 | 182,712 | 221,349 |

| 소계 | 5,955,073 | 8,107,126 |

| 기타수취채권(비유동): | ||

| 보증금 | 657,356 | 686,046 |

| 장기대여금 | 196,000 | 196,000 |

| 손실충당금 | (110,000) | (110,000) |

| 소계 | 743,356 | 772,046 |

| 합계 | 34,723,966 | 26,883,473 |

(*) 연결실체의 보유현금은 제외하였습니다.

(5) 자본위험관리

연결기업의 자본관리의 주요 목적은 자본성장과 분배를 통하여 주주들의 지속적인 투자수익을 창출하는 것입니다. 이러한 목적을 달성하기 위한 방안으로 연결기업은 위험과 수익간의 적절한 균형을 유지하고 전략적 투자 및 운전자본의 유지를 위한 충분한 자금조달능력을 유지하기 위하여 부채비율을 감독하고 있습니다. 또한, 배당정책의 변경,유상증자 또는 부채상환 등을 통한 자본구조의 변경 결정시 연결기업은 단기적 현황과 장기적인 영업전망 및 사업목표를 모두 고려하고 있습니다.

보고기간말 현재 부채비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

| 부채 | 82,308,063 | 68,690,956 |

| 자본 | 108,847,851 | 89,945,220 |

| 부채비율 | 75.6% | 76.4% |

나. 위험관리

연결기업의 위험관리 체계를 구축하고 감독할 책임은 이사회에 있습니다. 당사의 이사회는 연결기업이 직면한 위험을 식별 및 분석하고, 적절한 위험 한계치 및 통제를 설정하고, 위험이 한계치를 넘지 않도록 하기 위한 방침을 설정하고 운영하고 있습니다. 위험관리정책과 시스템은 시장 상황과 연결기업의 활동의 변경을 반영하기 위해 정기적으로 검토되고 있습니다. 연결기업은 훈련 및 관리기준, 절차를 통해 모든 종업원들이 자신의 역할과 의무를 이해할 수 있는 엄격하고 구조적인 통제환경을 구축하는 것을 목표로 하고 있습니다.

8. 파생상품 거래 현황

- 해당 사항 없습니다.

9. 경영상의 주요 계약

- 해당 사항 없습니다.

6. 주요계약 및 연구개발활동

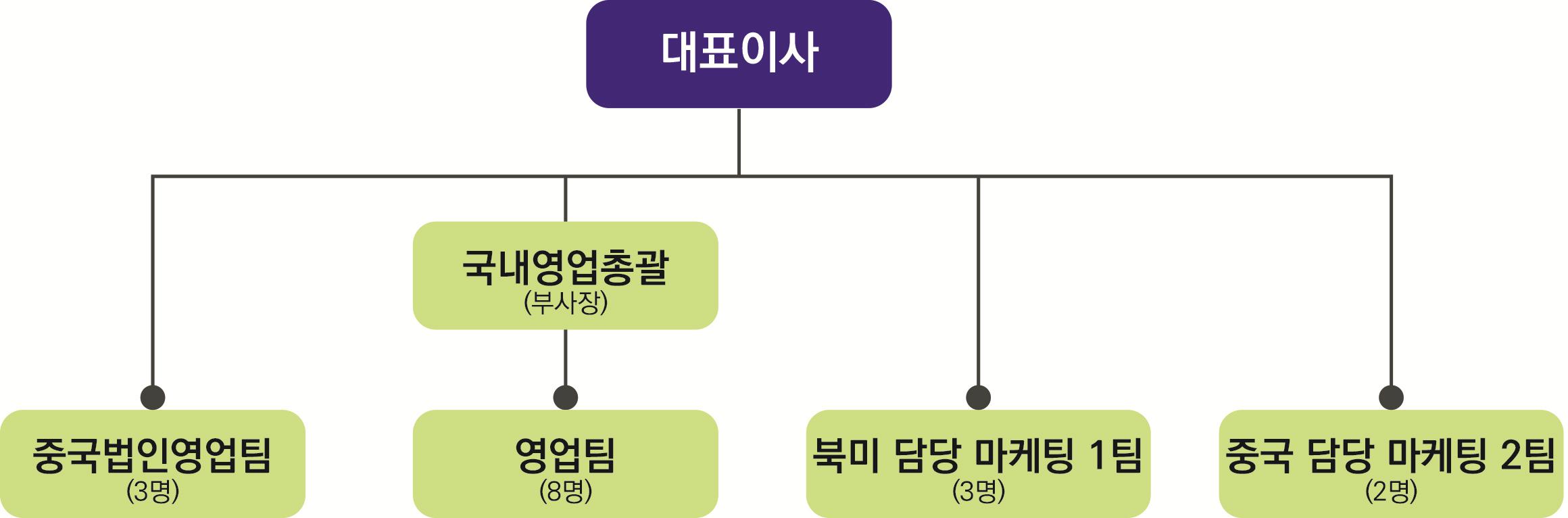

가. 연구개발 담당조직

당사는 자체 연구소 운영을 통해 전선, 와이어링하네스, 벌브 소켓 및 LED Module 전 공정에 대해 관련 기술을 개발하여 적용하고 있습니다. 당사의 주요 연구개발 담당 조직은 다음과 같습니다.

|

|

당사의 연구개발 조직도 |

| 구분 | 업무 내용 |

| 선행개발 담당 | 1. 고객사 요구 및 개발 일정 관리 담당 2. 고객 요구 신뢰성 평가 시험 3. 개발품 선행 품질 관리 4. 4M Setting 5. 전선 개발 대응 |

| 제품설계 담당 | 1. HV Harness 개발 2. LV Harness 개발 3. LAMP Harness 개발 4. 4M Setting & 공정 설비 개발 5. 고객 QUOTATION 대응 |

| 기구설계 담당 | 1. Harness용 금형 개발 2. 금형 제작 가능부품 개발 및 개발 3. 사출 개발 및 대응 4. 기구부 개발 대응 |

| 연구관리 담당 | 1. 연구소 운영관리 2. 신규 개발 아이템 선정 3. 정부과제 및 지원사업 운영 |

| 전자연구 담당 | 1. LAM & LAM 개발 2. High Voltage Control Module 개발 3. 4M Setting & 공정 설비 개발 4. 신재생 에너지 연계용 ESS CONCEPT 개발 |

나. 연구개발비용

| (단위 : 천원) |

|

과 목 |

2024년 | 2023년 | 2022년 |

| 연구개발비용 총계 | 1,766,423 | 1,094,776 | 331,574 |

| (정부보조금) | 886,896 | 295,494 | 194,841 |

| 연구개발비용 계 | 879,527 | 799,282 | 136,733 |

| 연구개발비 / 매출액 비율 [연구개발비용 총계÷ 당기매출액x100] |

1.28% | 0.59% | 0.18% |

* 연결 기준 입니다.

* 비율은 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출 총액을 기준 으로 산정하였습니다.

다. 연구개발실적

| 번호 | 개발기술명 |

적용 제품 |

성과 | 개발완료시기 |

| 1 | 150℃ XLPO(Cross-Linked Polyolefin) 소재 Battery Cable 개발 |

CU-R4XLPO CU-R4XLPO-HV |

신제품 개발 |

14년 04월 14년 09월 |

| 2 | 집합기 선심 장력 균일화 | Wire Moving Plate 특허 출원 |

공정 개선 | 15년 07월 |

| 3 | 150℃TPE(Thermoplastic)소재 차량 Head Light 用 Wire 소재 개발 |

FLR13Y (CU-R4TPE) |

신제품 개발 | 15년 07월 |

| 4 | 박육화된 0.13mm2 PVC 소재 Wire 개발 |

CUSN-R2PVC (CuSn03RY) |

신제품 개발 | 15년 12월 |

| 5 | 150℃EPDM(Ethylene Propylene Diene Monomer) 소재 Battery Cable 개발 |

CU-R4EPDM CU-H4EPDM |

신제품 개발 | 16년 03월 |

| 6 | 125℃/150℃ EPDM 소재 Aluminum Cable 개발 |

AL-H3EPDM AL-H4EPDM |

신제품 개발 | 17년 05월 |

| 7 | 200℃ XLFE(Cross-linked Fluoro-Elastomer) 소재 Battery Cable 개발 |

CU-R6XLFE CU-H6XLFE |

신제품 개발 | 17년 06월 |

| 8 | 125℃ EPDM 소재 Small size 추가 개발 |

CU-R3EPDM CU-H3EPDM |

신제품 개발 | 17년 11월 |

| 9 | 150℃ EPDM 소재 Small size 추가 개발 |

CU-R4EPDM CU-H4EPDM |

신제품 개발 | 17년 11월 |

| 10 | 125℃ Shield Cable 2.50SQ 추가 개발 | CMB C3ZH | 신제품 개발 | 18년 02년 |

| 11 | 자동차용 100Mbps Ethernet Cable 개발 |

ECOUTP | 신제품 개발 | 19년 01월 |

| 12 | 125℃ XL-EPDM 소재 Battery Cable 개발 |

CU-R3EPDM CU-H3EPDM |

신제품 개발 | 19년 03월 |

| 13 | 150℃ XL-EPDM 소재 Battery Cable 개발 |

CU-R4EPDM CU-H4EPDM |

신제품 개발 | 19년 03월 |

| 14 | 150℃ XL-EPDM 소재 High Voltage Cable 개발 |

CU-R4EPDM-HV CU-R4EPDM-HV Shield Type |

신제품 개발 | 19년 05월 |

| 15 | 러시아 타가즈社 미니버스 Wiring Harness 연구개발 | Wiring Harness | 신제품 개발 | 10년 06월 |

| 16 | 복합수단용 트램 Wiring Harness 선행개발 | Wiring Harness | 신제품 개발 | 11년 01월 |

| 17 | 친환경 HEV 용 고전압 Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 13년 10월 |

| 18 | 친환경 PHEV 용 고전압 Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 13년 08월 |

| 19 | 친환경 전기버스 OLEV 고전압 Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 13년 08월 |

| 20 | YF-DTC 플라스틱 모터 개발 | Wiring Harness | 신제품 개발 | 14년 07월 |

| 21 | 자동차용 SQUIB Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 13년 04월 |

| 22 | REV-EV 고전압 Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 14년 07월 |

| 23 | MEV-EV 고전압 Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 14년 11월 |

| 24 | Mitsubishi-EV 배터리팩 Harness 개발 | 배터리팩 Harness | 신제품 개발 | 14년 03월 |

| 25 | MINI 보급형 국책사업 | Wiring Harness | 신제품 개발 | 14년 08월 |

| 26 | T20 Bulb Socket 개발 | Bulb Socket | 신제품 개발 | 15년 11월 |

| 27 | T5 Bulb Socket 개발 | Bulb Socket | 신제품 개발 | 15년 11월 |

| 28 | 제주 전기자동차 개발 | Wiring Harness | 신제품 개발 | 16년 02월 |

| 29 | PHEV-TATA 트럭용 배터리팩 | Wiring Harness | 신제품 개발 | 16년 01월 |

| 30 | 군용 무인차량 | Wiring Harness | 신제품 개발 | 16년 03월 |

| 31 | HMC 차량 | Wiring Harness | 신제품 개발 | 16년 06월 |

| 32 | S-Project(장보고) | Wiring Harness | 신제품 개발 | 16년 12월 |

| 33 | POSCO EV Wiring Harness 개발 | Wiring Harness | 신제품 개발 | 16년 06월 |

| 34 | EV 신규개발(BMG) | Wiring Harness | 신제품 개발 | 16년 06월 |

| 35 | PH-EV SYMC | Wiring Harness | 신제품 개발 | 16년 12월 |

| 36 | ADC PE PHEV Ext'n Harness 개발 | Wiring Harness | 신제품 개발 | 17년 06월 |

| 37 | JBUC1 LED Head Lamp Harness 개발 | Wiring Harness | 신제품 개발 | 18년 02월 |

| 38 | NX4AT Rear Combl Harness 개발 | Wiring Harness | 신제품 개발 | 18년 11월 |

| 39 | Wireless Type Socket 개발 | Bulb Socket | 신제품 개발 | 19년 12월 |

| 40 | 단차가공BMPCB 개발 | LED MODULE | 신제품개발 | 20년 01월 |

| 41 | 조립ㆍ검사 설비 개발 | LED MODULE | 신제품 개발 | 20년 07월 |

| 42 |

UL AWM Style 1007 개발 (80℃, 300Vac, PVC 소재) |

Style 1007 | 신제품개발 | 20년 09월 |

| 43 |

UL AWM Style 1015 개발 (105℃, 600Vac, PVC 소재) |

Style 1015 | 신제품개발 | 20년 09월 |

| 44 |

UL AWM Style 1569 개발 (105℃, 300Vac, PVC 소재) |

Style 1569 | 신제품개발 | 20년 09월 |

| 45 |

UL AWM Style 1061 개발 (80℃, 300Vac, SR-PVC 소재) |

Style 1061 | 신제품개발 | 20년 09월 |

| 46 | Back Plate 원재료 개발 | LED MODULE | 신제품 개발 | 20년 11월 |

| 47 | 0.5T 미단차가공BMPCB 개발 | LED MODULE | 신제품개발 | 20년 12월 |

| 48 | E100 EV 고전압 Harness 개발 | Wiring Harness | 신제품 개발 | 21년 06월 |

| 49 | NX4OB HL&RC Lamp Harness 개발 | Wiring Harness | 신제품 개발 | 21년 06월 |

| 50 | BMPCB 정밀 밴딩 금형설비 개발 | LED MODULE | 신제품 개발 | 21년 11월 |

| 51 | J34A Rear Combl Lamp Harness 개발 | Wiring Harness | 신제품 개발 | 21년 12월 |

| 52 | BMPCB 재질 개발 | LED MODULE | 신제품 개발 | 22년 09월 |

라. 향후 연구개발계획

| 미래 확보기술 | 기술도달 목표 | |

| 제품 | 기술 | |

| Wire&Cable | 자동차용1Gbps Ethernet Cable 개발 |

- ‘21: 자동차용 1Gbps 원소재 검토 및 개발 - ‘22: 시제품 성능시험 완료 및 사업화 |

| 180℃XLFE 소재 High Voltage Cable 개발 |

- ‘21~’22: High Voltage Cable용 원소재 검토 및 개발 - ‘23: 시제품 성능시험 완료 및 사업화 |

|

| Wiring Harness | 전기자동차 용 고전압 배선 개발 |

- ‘21: In-Net Can 통신 연구(차량 연동) - ‘22: Wiring Cable 신뢰성 연구 및 실차 테스트 - ‘23: 본격 양산 시작 및 사업화 |

| Battery Pack 용 Harness 개발 |

- ‘21: 광역군 HEV 적용확대 검토 - ‘22: 실차 적용 테스트 및 범용모델 적용 - ‘23: 본격 양산 시작 및 사업화 |

|

| LED Module | BMPCB 재질 개발 |

- ‘20: ED동박(1.0T) 실험, RA동박(0.5T) 성능평가 - ‘20: 시제품 성능시험 완료 및 신뢰성 평가 - ‘20: 본격 양산 시작 및 사업화 - ‘21: 0.5T 미단차가공 BMPCB 개발 - ’21: 0.5T 미단차가공 BMPCB 시제품 성능시험 완료 및 신뢰성 평가 - ’22 : 양면 BMPCB 개발 - ’23: 양면 BMPCB 개발 시제품 성능시험 완료 및 신뢰성 평가 |

| BMPCB 밴딩 설비 개발 |

- ’20: 무금형 밴딩 유니버셜 장비 개발 - ’23 : 양산 가능 유니버셜 장비 개발 - ’24 : 양산 시작 및 사업화 |

|

| F-PCB용 FCCL 제조 신기술 개발 |

- ’23 : Cu Foil 도금 Type 개발 - ’24 : 시제품 성능 검증 - ’25 : 양산 시작 및 사업화 |

|

| High Voltage Control Module (BDU, PDC 류 등) |

Hardware 류 Insert 자동 사출 설비 개발 |

- ’23 : 시제품 성능 검증 - ’24 : 양산 시작 및 사업화 |

| Insert 사출품 자동 냉각 및 측정 설비 개발 |

- ’23 : 시제품 성능 검증 - ’24 : 양산 시작 및 사업화 |

|

| 부품 자동 피딩 및 체결 설비 개발 | - ’23 : 시제품 성능 검증 - ’24 : 양산 시작 및 사업화 |

|

| 신재생에너지 대응 (Energy Storage System, ESS류 등) |

이동형 ESS 설계 및 개발 | - ’24 : 시제품 성능 검증 - ’25 : 양산 시작 및 사업화 |

| UPS 대응 용 ESS 설계 및 개발 | - ’24 : 시제품 성능 검증 - ’25 : 양산 시작 및 사업화 |

|

| 신재생에너지 대응 ESS 설계 및 개발 | - ’24 : 시제품 성능 검증 - ’25 : 양산 시작 및 사업화 |

|

7. 기타 참고사항

가. 지적재산권 보유 현황

| 구분 | 등록 | 출원 | 합계 |

| 특허권 | 28 | 28 | |

| 상표권 | 18 | 1 | 19 |

| 디자인 | 8 | 8 |

나. 특허권 취득현황

| 기준일: 증권신고서 제출일 현재 |

| 번호 | 구분 | 내용 | 출원일 | 등록일 | 특허번호 |

|---|---|---|---|---|---|

| 1 | 특허권 | 그로메트가 성형된 배선어셈블리 성형장치 | 2013.01.03 | 2013.02.26 | 10-1239183 |

| 2 | 특허권 | 그로메트가 장착된 램프발광용 배선 어셈블리 및 그의 제조방법 | 2013.01.03 | 2013.02.26 | 10-1239210 |

| 3 | 특허권 | 피복이 씌워진 케이블 제조용 니플 및 그의 제조방법 | 2013.05.20 | 2013.11.05 | 10-1328155 |

| 4 | 특허권 | 피복이 씌워진 케이블 제조용 니플 | 2013.11.01 | 2013.12.28 | 10-1348066 |

| 5 | 특허권 | 연선 제조 장치용 장력 조절기 | 2014.10.23 | 2015.08.18 | 10-1546795 |

| 6 | 특허권 | 유지력이 향상된 벌브 소켓 | 2014.12.12 | 2016.03.31 | 10-1609848 |

| 7 | 특허권 | 스토퍼를 구비한 벌브 소켓 | 2014.12.12 | 2016.03.16 | 10-1605550 |

| 8 | 특허권 | 벌브 소켓용 확장 손잡이 | 2014.12.12 | 2016.03.16 | 10-1605552 |

| 9 | 특허권 | 케이블 일체형 그로메트 성형장치의 케이블 고정용 클립 | 2015.08.25 | 2017.12.06 | 10-1808112 |

| 10 | 특허권 | 벌브 소켓 어셈블리 | 2015.08.25 | 2016.04.04 | 10-1610799 |

| 11 | 특허권 | 장력 조절기를 갖는 연선 제조장치 | 2015.08.25 | 2016.02.03 | 10-1593491 |

| 12 | 특허권 | 다중 벌브용 홀더 | 2015.12.31 | 2016.06.23 | 10-1634537 |

| 13 | 특허권 | 헤드라이트 모듈 | 2015.12.31 | 2016.06.07 | 10-1629663 |

| 14 | 특허권 | 헤드라이트용 백플레이트 | 2015.12.31 | 2016.09.05 | 10-1656501 |

| 15 | 특허권 | 리어 컴비네이션 램프 | 2015.12.31 | 2016.03.22 | 10-1606708 |

| 16 | 특허권 | 다방향 메탈 피시비 조립방법 | 2015.12.31 | 2016.08.25 | 10-1652963 |

| 17 | 특허권 | 엘이디용 기판 | 2016.11.07 | 2017.06.08 | 10-1747320 |

| 18 | 특허권 | 헤드라이트용 백플레이트 | 2016.11.07 | 2019.09.05 | 10-2020833 |

| 19 | 특허권 | 베이스 절곡형 메탈피시비 제조방법 | 2016.11.07 | 2019.07.08 | 10-1999554 |

| 20 | 특허권 | 박판형 메탈피시비를 갖는 헤드라이트 모듈 | 2017.08.18 | 2017.12.01 | 10-1806379 |

| 21 | 특허권 | 박판형 메탈피시비 | 2017.08.18 | 2019.04.30 | 10-1976114 |

| 22 | 특허권 | 절곡부를 갖는 메탈피시비의 제조방법 | 2018.11.30 | 2021.05.27 | 10-2259898 |

| 23 | 특허권 | 소켓 고정구조를 갖는 엘이디 기판 | 2018.11.30 | 2021.01.26 | 10-2210027 |

| 24 | 특허권 | 메탈피시비 성형장치 및 방법 | 2020.11.25 | 2022.08.11 | 10-2432978 |

| 25 | 특허권 | 램프홀더용 단자 조립방법 | 2021.08.26 | 2022.02.28 | 10-2370543 |

| 26 | 특허권 | 변형방지구조를 갖는 어스단자 | 2021.08.26 | 2023.01.02 | 10-2484924 |

| 27 | 특허권 | 변형방지구조를 갖는 양극접촉단자 | 2021.08.26 | 2022.06.17 | 10-2412144 |

| 28 | 특허권 | 전기자동차용 EPDM 고전압케이블 | 2022.03.21 | 2023.06.02 | 10-2541344 |

| 29 | 디자인 | 전구용 소켓 | 2014.12.12 | 2015.09.11 | 30-0815904 |

| 30 | 디자인 | 차량용 벌브소켓 터미널 | 2015.09.22 | 2016.03.22 | 30-0846827 |

| 31 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956429 |

| 32 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956430 |

| 33 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956431 |

| 34 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956432 |

| 35 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956433 |

| 36 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956434 |

| 37 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956435 |

| 38 | 디자인 | 자동차용 그로메트 | 2017.09.22 | 2018.05.09 | 30-0956436 |

| 39 | 디자인 | 전선결속용 밴드 | 2018.11.06 | 2019.04.15 | 30-1003285 |

| 40 | 디자인 | 엘이디램프용 메탈피시비(MPCB) | 2020.08.26 | 2021.05.27 | 30-1111894 |

| 41 | 디자인 | 자동차용 그로메트 | 2020.09.21 | 2021.08.18 | 30-1124459 |

| 42 | 디자인 | 차량용 벌브소켓 터미널 | 2021.08.26 | 2022.07.29 | 30-1175986 |

| 43 | 디자인 | 차량용 벌브소켓 터미널 | 2021.08.26 | 2022.07.29 | 30-1175987 |

| 44 | 디자인 | 차량 램프용 PCB기판 | 2022.05.30 | 2023.01.02 | 30-1198249 |

| 45 | 디자인 | 차량 램프용 PCB기판 | 2022.05.30 | 2023.01.02 | 30-1198260 |

| 46 | 디자인 | 차량 램프용 PCB기판 | 2022.05.30 | 2023.01.02 | 30-1198261 |

| 47 | 디자인 | 자동차용 그로메트 | 2024.12.31 | - | - |

| 48 | 상표 | C3ZH | 2010.03.26 | 40-0836725 | 2010.09.17 |

| 49 | 상표 | T3 BAT H | 2010.03.26 | 40-0836726 | 2010.09.17 |

| 50 | 상표 | R2B | 2012.01.19 | 40-0931399 | 2012.08.21 |

| 51 | 상표 | CMB C3ZH | 2012.10.18 | 40-0967818 | 2013.05.07 |

| 52 | 상표 | XHT2235 | 2017.10.18 | 40-1368912 | 2018.06.18 |

| 53 | 상표 | BMPCB | 2020.07.06 | 40-1778650 | 2021.09.23 |

| 54 | 상표 | BMPCB | 2020.07.13 | 40-1765137 | 2021.08.18 |

| 55 | 상표 | ECB | 2020.11.12 | 40-1831891 | 2022.02.10 |

다. 규제사항 등

당사의 사업은 독점규제 및 공정거래에 관한 법률, 하도급거래 공정화에 관한 법률, 제조물책임(Product Liability)법, 신에너지 및 재생에너지 개발ㆍ이용ㆍ보급 촉진법,폐기물관리법, 친환경자동차법, 산업안전보건법 등에 의하여 규제를 받고 있습니다.

제반 법률의 영업에 필요한 인허가 절차 및 영업 수행 방법 등이 다른 산업을 규제하는 법률에 비하여 당사의 영업에 차별적으로 미치는 영향은 없습니다.

당사가 규제를 받는 제반 법률의 내용은 다음과 같습니다.

|

법령 |

비고(세부내용) |

|

독점규제 및 공정거래에 |

사업자의 시장지배적지위의 남용과 과도한 경제력의 집중을 방지하고, 부당한 공동행위 및 불공정거래행위를 규제하여 공정하고 자유로운 경쟁을 촉진함으로써 창의적인 기업활동을 조장하고 소비자를 보호함과 아울러 국민경제의 균형있는 발전을 도모함을 목적으로 하여, 당사와 협력관계에 있는 업체들 간의 법률관계에 적용될 수 있는 법률임. |

|

하도급거래 공정화에 |

공정한 하도급거래질서를 확립하여 원사업자와 수급사업자가 대등한 지위에서 상호보완하며 균형 있게 발전할 수 있도록 함으로써 국민경제의 건전한 발전에 이바지함을 목적으로 하는 법률 |

|

제조물책임법 |

물품을 제조하거나 가공한 자에게 그 물품의 결함으로 인해 발생한 생명·신체의 손상 또는 재산상의 손해에 대하여 무과실책임의 손해배상의무를 지우고 있는 법률. 이로써 피해자를 보호하고 국민생활의 안정과 제품의 안전에 대한 의식을 높여 기업의 경쟁력 향상을 도모하기 위한 것. |

|

신에너지 및 재생에너지 개발ㆍ이용ㆍ보급 촉진법 |

신에너지 및 재생에너지의 기술개발 및 이용·보급 촉진과 신에너지 및 재생에너지 산업의 활성화를 통하여 에너지원을 다양화하고, 에너지의 안정적인 공급, 에너지 구조의 환경친화적 전환 및 온실가스 배출의 감소를 추진함으로써 환경의 보전, 국가경제의 건전하고 지속적인 발전 및 국민복지의 증진에 이바지함을 목적으로 하는 법률 |

|

폐기물관리법 |

폐기물의 발생을 최대한 억제하고 발생한 폐기물을 친환경적으로처리함으로써 환경보전과 국민생활의 질적 향상에 이바지함을 목적으로 하는 법률 |

|

환경친화적 자동차의 개발 및 보급 촉진에 관한 법률 |

환경친화적 자동차의 개발 및 보급을 촉진하기 위한 종합적인 계획 및 시책을 수립하여 추진하도록 함으로써 자동차산업의 지속적인 발전과 국민 생활환경의 향상을 도모하며 국가경제에 이바지함을 목적으로 함. |

|

산업안전보건법 |

산업안전·보건에 관한 기준을 확립하고 그 책임의 소재를 명확하게 하여 산업재해를 예방하고 쾌적한 작업환경을 조성함으로써근로자의 안전과 보건을 유지·증진함을 목적으로 하는 법률 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보

(단위 : 원)

| 사업연도 | 제 18기 당기 | 제 17기 전기 | 제 16기 전전기 |

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 125,896,402,984 | 90,446,335,522 | 92,259,876,531 |

| 당좌자산 | 56,298,473,829 | 48,232,945,240 | 62,903,523,279 |

| 재고자산 | 69,597,929,155 | 42,213,390,282 | 29,356,353,252 |

| [비유동자산] | 65,259,510,464 | 68,189,840,405 | 61,514,600,422 |

| 투자자산 | 3,278,808,218 | 5,345,655,648 | 3,807,603,494 |

| 유형자산 | 61,777,940,795 | 62,460,999,660 | 57,137,913,346 |

| 무형자산 | 193,886,793 | 375,211,265 | 557,750,368 |

| 기타비유동자산 | 8,874,658 | 7,973,832 | 11,333,214 |

| [자산총계] | 191,155,913,448 | 158,636,175,927 | 153,774,476,953 |

| [유동부채] | 75,798,502,265 | 62,305,302,540 | 50,530,437,990 |

| [비유동부채] | 6,509,560,565 | 6,385,653,174 | 14,668,926,553 |

| [부채총계] | 82,308,062,830 | 68,690,955,714 | 65,199,364,543 |

| [자본금] | 2,669,046,000 | 2,669,046,000 | 2,669,046,000 |

| [자본잉여금] | 75,603,678,140 | 75,603,678,140 | 75,603,678,140 |

| [자본조정] | (3,478,161,064) | (3,478,161,064) | (3,478,161,064) |

| [기타포괄손익누계액] | (2,205,770,636) | (799,459,621) | (879,378,080) |

| [이익잉여금] | 36,259,058,178 | 15,950,116,758 | 14,659,927,414 |

| [자본총계] | 108,847,850,618 | 89,945,220,213 | 88,575,112,410 |

| 2024.01.01~2024.12.31 | 2023.01.01~2023.12.31 | 2022.01.01~2022.12.31 | |

| 매출액 | 138,529,396,394 | 135,901,878,758 | 121,663,336,913 |

| 영업이익 | 19,597,268,599 | 3,950,847,298 | (1,924,041,613) |

| 법인세비용차감전순이익 | 25,788,425,524 | 3,930,485,515 | 157,063,774 |

| 당기순이익 | 20,304,775,566 | 2,078,833,952 | (3,223,590,387) |

| 지배기업소유주지분 | 20,304,775,566 | 2,078,833,952 | (3,223,590,387) |

| 주당순이익(원) | 781 | 80 | (139) |

| 연결에 포함된 회사수 | 6 | 6 | 6 |

나. 요약 재무정보

(단위 : 원)

| 사업연도 | 제 18기 당기 | 제 17기 전기 | 제 16기 전전기 |

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 113,905,576,061 | 88,592,046,031 | 94,243,349,007 |

| 당좌자산 | 85,835,568,050 | 66,629,489,526 | 74,284,811,110 |

| 재고자산 | 28,070,008,011 | 21,962,556,505 | 19,958,537,897 |

| [비유동자산] | 28,840,585,870 | 34,436,996,541 | 35,064,785,008 |

| 투자자산 | 3,408,096,527 | 7,352,916,683 | 5,161,131,971 |

| 유형자산 | 25,238,602,550 | 26,708,868,593 | 29,345,902,669 |

| 무형자산 | 193,886,793 | 375,211,265 | 557,750,368 |

| 기타비유동자산 | - | - | - |

| [자산총계] | 142,746,161,931 | 123,029,042,572 | 129,308,134,015 |

| [유동부채] | 58,291,351,681 | 43,824,861,814 | 44,430,953,743 |

| [비유동부채] | 6,089,054,678 | 5,936,792,529 | 2,419,980,477 |

| [부채총계] | 64,380,406,359 | 49,761,654,343 | 46,850,934,220 |

| [자본금] | 2,669,046,000 | 2,669,046,000 | 2,669,046,000 |

| [자본잉여금] | 75,603,678,140 | 75,603,678,140 | 75,603,678,140 |

| [자본조정] | (3,478,161,064) | (3,478,161,064) | (3,478,161,064) |

| [기타포괄손익누계액] | - | - | - |

| [이익잉여금] | 3,571,192,496 | (1,527,174,847) | 7,662,636,719 |

| [자본총계] | 78,365,755,572 | 73,267,388,229 | 82,457,199,795 |

| 종속·관계·공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| 2024.01.01~2024.12.31 | 2023.01.01~2023.12.31 | 2022.01.01~2022.12.31 | |

| 매출액 | 101,242,310,246 | 106,908,852,335 | 107,676,696,096 |

| 영업이익 | 2,734,542,835 | (8,353,973,170) | (2,729,949,764) |

| 법인세비용차감전순이익 | 9,326,350,806 | (8,401,166,958) | (2,336,144,028) |

| 당기순이익 | 5,127,887,071 | (8,401,166,958) | (4,121,609,561) |

| 주당순이익(원) | 197 | (323) | (177) |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 18 기 2024.12.31 현재 |

|

제 17 기 2023.12.31 현재 |

|

제 17 기초 2023.01.01 현재 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

제 17 기초 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

125,896,402,984 |

90,446,335,522 |

92,259,876,531 |

|

현금및현금성자산 (주4,5) |

14,875,774,740 |

15,612,661,165 |

27,899,609,629 |

|

단기금융상품(주4,5,28) |

5,220,000,000 |

5,220,000,000 |

5,220,000,000 |

|

매출채권 (주4,5,23) |

28,025,536,292 |

18,004,301,304 |

23,600,800,825 |

|

기타수취채권 |

5,955,072,319 |

8,107,125,348 |

3,227,364,481 |

|

재고자산 (주7) |

69,597,929,155 |

42,213,390,282 |

29,356,353,252 |

|

기타자산 (주8) |

1,906,114,035 |

1,169,759,733 |

2,955,748,344 |

|

당기법인세자산 |

315,976,443 |

119,097,690 |

|

|

비유동자산 |

65,259,510,464 |

68,189,840,405 |

61,514,600,422 |

|

장기금융상품 (주4,5) |

120,898,293 |

||

|

당기손익-공정가치 측정 지정 금융자산 (주4,23) |

491,141,186 |

1,479,686,336 |

400,244,725 |

|

기타수취채권 (주4,6) |

743,355,763 |

772,045,734 |

613,542,868 |

|

유형자산 (주9) |

61,777,940,795 |

62,460,999,660 |

57,137,913,346 |

|

투자부동산 (주12) |

1,442,355,996 |

1,480,608,084 |

1,518,860,172 |

|

사용권자산 (주11) |

481,056,980 |

566,484,586 |

930,751,004 |

|

무형자산 (주13) |

193,886,793 |

375,211,265 |

557,750,368 |

|

기타자산 (주8) |

8,874,658 |

7,973,832 |

11,333,214 |

|

종속기업및관계기업투자 |

1,022,624,735 |

||

|

이연법인세자산(비유동) |

24,206,173 |

344,204,725 |

|

|

자산총계 |

191,155,913,448 |

158,636,175,927 |

153,774,476,953 |

|

부채 |

|||

|

유동부채 |

75,798,502,265 |

62,305,302,540 |

50,530,437,990 |

|

매입채무 (주3,4,14) |

17,752,036,182 |

7,519,536,917 |

9,789,549,905 |

|

기타지급채무 (주3,4,14) |

10,391,742,518 |

12,990,375,811 |

11,343,524,580 |

|

유동리스부채 (주3,4,26) |

133,285,218 |

121,722,150 |

148,408,798 |

|

단기차입금 (주3,4,15,26) |

28,489,628,689 |

27,659,832,449 |

20,498,123,749 |

|

유동성장기차입금 (주3,4,15,26) |

11,534,501,947 |

11,583,837,870 |

6,156,996,668 |

|

기타부채 (주14) |

1,601,819,529 |

1,757,185,085 |

895,802,854 |

|

당기법인세부채 |

5,895,488,182 |

672,812,258 |

1,698,031,436 |

|

비유동부채 |

6,509,560,565 |

6,385,653,174 |

14,668,926,553 |

|

기타지급채무 (주3,4,14) |

87,000,000 |

129,200,000 |

153,300,000 |

|

유동성장기차입금 |

4,032,000,000 |

4,032,000,000 |

12,955,443,509 |

|

리스부채 (주3,4,11) |

419,368,493 |

482,380,620 |

793,403,112 |

|

순확정급여부채 (주16) |

1,971,192,072 |

1,742,072,554 |

766,779,932 |

|

이연법인세부채 (주23) |

|||

|

기타 비유동 부채 |

|||

|

부채총계 |

82,308,062,830 |

68,690,955,714 |

65,199,364,543 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

108,847,850,618 |

89,945,220,213 |

88,575,112,410 |

|

자본금 (주1,17) |

2,669,046,000 |

2,669,046,000 |

2,669,046,000 |

|

자본잉여금 (주17) |

75,603,678,140 |

75,603,678,140 |

75,603,678,140 |

|

자본조정 (주17) |

(3,478,161,064) |

(3,478,161,064) |

(3,478,161,064) |

|

기타포괄손익누계액 (주17) |

(2,205,770,636) |

(799,459,621) |

(879,378,080) |

|

이익잉여금 (주17) |

36,259,058,178 |

15,950,116,758 |

14,659,927,414 |

|

비지배지분 |

|||

|

자본총계 |

108,847,850,618 |

89,945,220,213 |

88,575,112,410 |

|

자본과부채총계 |

191,155,913,448 |

158,636,175,927 |

153,774,476,953 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 18 기 2024.01.01 부터 2024.12.31 까지 |

|

제 17 기 2023.01.01 부터 2023.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

|

|---|---|---|

|

수익(매출액) |

138,529,396,394 |

135,901,878,758 |

|

매출원가 |

102,678,889,423 |

113,474,610,282 |

|

매출총이익 |

35,850,506,971 |

22,427,268,476 |

|

판매비와관리비 |

16,253,238,372 |

18,476,421,178 |

|

영업이익(손실) |

19,597,268,599 |

3,950,847,298 |

|

금융수익 |

695,287,315 |

958,165,978 |

|

금융비용 |

3,473,346,363 |

2,605,573,651 |

|

기타수익 |

15,829,572,818 |

9,417,229,660 |

|

기타비용 |

6,860,356,845 |

7,562,808,505 |

|

지분법손익 |

(227,375,265) |

|

|

법인세비용차감전순이익(손실) |

25,788,425,524 |

3,930,485,515 |

|

법인세비용(수익) |

5,483,649,958 |

1,851,651,563 |

|

당기순이익(손실) |

20,304,775,566 |

2,078,833,952 |

|

기타포괄손익 |

(1,402,145,161) |

(708,726,149) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

4,165,854 |

(788,644,608) |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

4,165,854 |

(788,644,608) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

(1,406,311,015) |

79,918,459 |

|

해외사업장환산외환차이(세후기타포괄손익) |

(1,406,311,015) |

79,918,459 |

|

총포괄손익 |

18,902,630,405 |

1,370,107,803 |

|

당기순이익(손실)의 귀속 |

||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

2,078,833,952 |

|

|

포괄손익의 귀속 |

||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

1,370,107,803 |

|

|

주당이익 |

||

|

기본 및 희석주당이익(손실)(단위:원) (단위 : 원) |

781.0 |

80.00 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 18 기 2024.01.01 부터 2024.12.31 까지 |

|

제 17 기 2023.01.01 부터 2023.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2023.01.01 (기초자본) |

2,669,046,000 |

75,603,678,140 |

(3,478,161,064) |

(879,378,080) |

14,659,927,414 |

88,575,112,410 |

88,575,112,410 |

|

|

당기순이익(손실) |

2,078,833,952 |

2,078,833,952 |

2,078,833,952 |

|||||

|

확정급여제도의재측정요소 |

(788,644,608) |

(788,644,608) |

(788,644,608) |

|||||

|

세후기타포괄손익, 외화환산외환차이 |

79,918,459 |

79,918,459 |

(206,828,577) |

|||||

|

2023.12.31 (기말자본) |

2,669,046,000 |

75,603,678,140 |

(3,478,161,064) |

(799,459,621) |

15,950,116,758 |

89,945,220,213 |

89,945,220,213 |

|

|

새 아이템 |

||||||||

|

2024.01.01 (기초자본) |

2,669,046,000 |

75,603,678,140 |

(3,478,161,064) |

(799,459,621) |

15,950,116,758 |

89,945,220,213 |

89,945,220,213 |

|

|

당기순이익(손실) |

20,304,775,566 |

20,304,775,566 |

20,304,775,566 |

|||||

|

확정급여제도의재측정요소 |

4,165,854 |

4,165,854 |

4,165,854 |

|||||

|

세후기타포괄손익, 외화환산외환차이 |

(1,406,311,015) |

(1,406,311,015) |

(1,406,311,015) |

|||||

|

2024.12.31 (기말자본) |

2,669,046,000 |

75,603,678,140 |

(3,478,161,064) |

(2,205,770,636) |

36,259,058,178 |

108,847,850,618 |

108,847,850,618 |

|

|

새 아이템 |

||||||||

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 18 기 2024.01.01 부터 2024.12.31 까지 |

|

제 17 기 2023.01.01 부터 2023.12.31 까지 |

|

(단위 : 원) |

|

제 18 기 |

제 17 기 |

|

|---|---|---|

|

영업활동현금흐름 |

2,367,447,215 |

(4,899,575,282) |

|

영업에서 창출된 현금 (주27) |

4,903,371,431 |

(985,714,736) |

|

당기순이익(손실) |

20,304,775,566 |

2,078,833,952 |

|

당기순이익조정을 위한 가감 |

10,746,105,544 |

12,387,842,492 |

|

퇴직급여 |

1,221,506,241 |

170,281,419 |

|

감가상각비 |

4,900,043,441 |

4,437,443,511 |

|

투자부동산상각비 |

38,252,088 |

38,252,088 |

|

감가상각비(사용권자산) |

217,642,539 |

202,399,045 |

|

무형자산상각비 |

181,324,472 |

214,539,103 |

|

대손상각비(환입) |

(21,818,027) |

1,609,249,339 |

|

기타의대손상각비(환입) |

7,944,720 |

1,959,235,860 |

|

손해배상손실 |

(109,010,000) |

114,338,504 |

|

제품보증비 |

(47,517,628) |

425,824,231 |

|

외화환산손실 |

5,023,805,907 |

3,692,087,884 |

|

외화환산이익 |

(10,381,122,645) |

(3,956,583,909) |

|

유형자산처분손실 |

5,114,702 |

3,117,170 |

|

유형자산처분이익 |

(13,818,220) |

(359,929,111) |

|

당기손익인식금융자산평가손실 |

1,029,627,414 |

18,652,765 |

|

당기손익인식금융자산평가이익 |

(56,817,884) |

|

|

지분법손실 |

1,022,624,735 |

227,375,265 |

|

이자비용 |

2,443,718,949 |

2,586,920,886 |

|

이자수익 |

(695,287,315) |

(901,348,094) |

|

법인세비용 |

5,483,649,958 |

1,851,651,563 |

|

기타비현금항목조정 |

439,424,213 |

111,152,857 |

|

운전자본의 증가(감소) |

(26,147,509,679) |

(15,452,391,180) |

|

매출채권의 감소(증가) |

(1,042,239,373) |

(2,608,451,908) |

|

미수금의 감소(증가) |

3,751,509,417 |

(5,243,028,742) |

|

재고자산의 감소(증가) |

(23,134,072,710) |

(12,816,498,317) |

|

선급금의 감소(증가) |

(485,009,449) |

272,160,560 |

|

선급비용의 감소 (증가) |

88,882,822 |

581,525 |

|

부가세대급금의 감소(증가) |

(315,742,841) |

(688,938,915) |

|

매입채무의 증가(감소) |

766,168,695 |

1,100,231,821 |

|

미지급금의 증가(감소) |

(4,518,836,970) |

6,356,825,896 |

|

선수금의 증가(감소) |

(594,315,786) |

(1,691,943,494) |

|

선수수익의 증가(감소) |

457,885,648 |

|

|

예수금의 증가(감소) |

148,354,650 |

(104,811,715) |

|

미지급비용의 증가(감소) |

(792,129,346) |

(461,623,076) |

|

퇴직급여채무의 증가(감소) |

(20,078,788) |

(24,780,463) |

|

이자수취 |

438,655,854 |

779,532,296 |

|

이자지급 |

(2,421,741,859) |

(1,981,451,882) |

|

법인세납부(환급) |

(552,838,211) |

(2,711,940,960) |

|

투자활동현금흐름 |

(3,384,430,741) |

(10,526,180,931) |

|

단기금융상품의 처분 |

5,220,000,000 |

45,320,000,000 |

|

단기대여금및수취채권의 처분 |

400,000,000 |

1,650,764,140 |

|

장기대여금및수취채권의 처분 |

567,336,000 |

|

|

기계장치의 처분 |

266,582,100 |

989,060,158 |

|

공구와기구 처분 |

24,881,906 |

11,867,365 |

|

차량운반구의 처분 |

88,815,697 |

|

|

비품의 처분 |

63,287,029 |

|

|

임차보증금의 감소 |

12,000,000 |

|

|

기타보증금의 감소 |

21,760,336 |

1,269,868 |

|

단기금융상품의 취득 |

(5,220,000,000) |

(45,320,000,000) |

|

장기금융상품의 취득 |

(800,000,000) |

|

|

단기대여금및수취채권의 취득 |

4,610,000,000 |

|

|

당기손익-공정가치측정금융자산의 취득 |

(41,082,264) |

(1,041,276,492) |

|

기계장치의 취득 |

(3,540,298,562) |

(5,405,112,910) |

|

시설장치의 취득 |

12,000,000 |

|

|

비품의 취득 |

(28,818,667) |

(81,116,971) |

|

차량운반구의 취득 |

(27,711,500) |

(143,346,523) |

|

건설중인자산의 취득 |

(236,080,090) |

(582,692,292) |

|

컴퓨터소프트웨어의 취득 |

(32,000,000) |

|

|

공동기업 투자지분의 취득에 따른 기타현금유출 |

(1,250,000,000) |

|

|

임차보증금의 증가 |

(3,000,000) |

(120,000,000) |

|

기타보증금의 증가 |

53,700,000 |

|

|

재무활동현금흐름 |

(1,520,073,875) |

3,548,801,429 |

|

단기차입금의 증가 |

19,403,652,978 |

49,225,132,117 |

|

장기차입금의 증가 |

15,929,853,733 |

4,168,272,774 |

|

유상증자 |

||

|

자기주식의 처분 |

||

|

임대보증금의 증가 |

600,000 |

46,200,000 |

|

단기차입금의 상환 |

(19,299,936,205) |

(45,928,424,737) |

|

유동성장기차입금의 상환 |

(11,018,886,736) |

(1,156,996,668) |

|

장기차입금의 상환 |

(6,297,155,212) |

(2,529,825,703) |

|

자기주식의 취득 |

(124,681,763) |

|

|

리스부채의 지급 |

(70,720,670) |

(205,256,354) |

|

임대보증금의 감소 |

(42,800,000) |

(70,300,000) |

|

신주발행비 지급 |

||

|

현금및현금성자산에 대한 환율변동효과 |

1,800,170,976 |

(409,993,680) |

|

현금및현금성자산의순증가(감소) |

(2,537,057,401) |

(11,876,954,784) |

|

기초현금및현금성자산 |

15,612,661,165 |

27,899,609,629 |

|

기말현금및현금성자산 |

14,875,774,740 |

15,612,661,165 |

3. 연결재무제표 주석

주석

| 제 18 기 2024년 01월 01일부터 2024년 12월 31일까지 |

| 제 17 기 2023년 01월 01일부터 2023년 12월 31일까지 |

| 에코캡 주식회사와 그 종속기업 |

1. 연결기업의 개요

1.1 지배기업의 개요

에코캡 주식회사(이하 '지배기업')는 2007년 8월 16일에 설립되었으며, 2018년 12월에 코스닥시장에 상장하였습니다. 지배기업은 자동차부품제조 및 판매업을 주요 사업으로 영위하고 있으며, 본점 소재지는 울산광역시 울주군입니다.

당기말 현재 지배기업의 자본금은 2,669,046천원이며, 주주현황은 다음과 같습니다.

| (단위: 주, %) | ||

|---|---|---|

| 주주명 |

소유주식수 |

지분율 |

| 김 창 규 | 8,310,869 | 31.14 |

| 최 영 천 | 2,940,755 | 11.02 |

| 자기주식 | 699,046 | 2.62 |

| 엘에스이모빌리티솔루션 | 657,030 | 2.46 |

| 일반주주 외 | 14,082,760 | 52.76 |

| 합계 | 26,690,460 | 100.00 |

1.2 연결대상 종속기업의 현황

당기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 회사명 | 지분율 | 소재지 | 결산월 | 업종 |

|---|---|---|---|---|

| AI KE WIRE HARNESS CO., LTD. | 100% | 중국 | 12월 | 제조업 |

| WEIHAI ECOCAB TRADE CO., LTD. | 100% | 중국 | 12월 | 도소매업 |

| ECOCAB AMERICA CORPORATION | 100% | 미국 | 12월 | 도소매업 |

| ECOCABLE MEXICO CORPORATION S DE R L DE C V(주1) | 100% | 멕시코 | 12월 | 제조업 |

| ECOCAB VIETNAM COMPANY LIMITED. | 100% | 베트남 | 12월 | 도소매업 |

| ECOCAB POLAND | 100% | 폴란드 | 12월 | 도소매업 |

(주1) 당기말 현재 지배기업과 ECOCAB AMERICA CORPORATION의 합산된 지분율입니다.

1.3 보고기간종료일 현재 연결대상 종속기업의 요약재무상태표와 동일로 종료되는 회계연도의 요약포괄손익계산서는 다음과 같습니다.

<당기>

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 회사명 | 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 |

| AI KE WIRE HARNESS CO., LTD. | 15,749,246 | 12,381,932 | 3,367,314 | 20,662,002 | (811,009) | (433,537) |

| ECOCAB AMERICA CORPORATION | 73,676,706 | 92,663,792 | (18,987,086) | 76,307,608 | 10,956,683 | 8,027,170 |

| WEIHAI ECOCAB TRADE CO., LTD. | 1,159,523 | 526,743 | 632,780 | 3,548,820 | 28,506 | 91,483 |

| ECOCABLE MEXICO CORPORATION S DE R L DE C V | 21,733,795 | 14,648,840 | 7,084,955 | 26,319,582 | (1,898,303) | (2,371,622) |

| ECOCAB VIETNAM COMPANY LIMITED | 141,976 | 529 | 141,447 | - | 2,990 | 13,955 |

| ECOCAB POLAND | 3,216 | - | 3,216 | - | - | - |

<전기>

| (단위: 천원) | ||||||

|---|---|---|---|---|---|---|

| 회사명 | 자산 | 부채 | 자본 | 매출 | 당기순손익 | 총포괄손익 |

| AI KE WIRE HARNESS CO., LTD. | 10,338,443 | 6,537,592 | 3,800,851 | 17,650,671 | 820,230 | 795,241 |

| ECOCAB AMERICA CORPORATION | 38,991,873 | 66,006,130 | (27,014,257) | 57,837,776 | 1,031,813 | 538,673 |

| WEIHAI ECOCAB TRADE CO., LTD. | 3,039,538 | 2,498,241 | 541,297 | 8,169,950 | 370,774 | 363,383 |

| ECOCABLE MEXICO CORPORATION S DE R L DE C V | 23,528,238 | 14,071,662 | 9,456,576 | 22,818,126 | 4,330,931 | 5,183,152 |

| ECOCAB VIETNAM COMPANY LIMITED | 127,873 | 382 | 127,491 | - | 7,121 | 8,463 |

| ECOCAB POLAND | 2,962 | - | 2,962 | - | - | - |

2. 중요한 회계정책

연결재무제표는 한국채택국제회계기준에 따라 작성되었으며 연결재무제표를 작성하기 위하여 채택한 중요한 회계정책은 별도의 언급이 없는 한 전기 연결재무제표 작성시 채택한 회계정책과 동일하게 적용되었습니다.

연결재무제표 작성을 위하여 채택한 중요한 회계정책은 다음과 같습니다.

2.1 회계정책의 변경과 공시

1) 연결회사가 채택한 제ㆍ개정 기준서

연결회사가 2024년 1월 1일 이후 개시하는 회계기간부터 적용한 제ㆍ개정 기준서 및해석서는 다음과 같습니다.

(가) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야 하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야 하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(나) 기업회계기준서 제1007호 '현금흐름표' 및 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

(다) 기업회계기준서 제1116호 ‘리스’ 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 연결회사는 동 개정으로 인해 연결재무제표에 중요한 영향은 없습니다.

2) 공표되었으나 아직 시행되지 않은 제ㆍ개정 기준서 및 해석서

당기말 현재 제정ㆍ공표되었으나 시행일이 도래하지 아니하였고, 연결회사가 조기 적용하지 아니한 제ㆍ개정 기업회계기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다

(나) 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.2 재무제표 작성기준

1) 회계기준

연결재무제표의 작성에 적용된 유의적 회계정책과 계산방법은 상기 주석 (1) 에서 설명하는 제ㆍ개정 기준서의 적용으로 인한 변경 및 아래 문단에서 설명하는 사항을 제외하고는 전기 연결재무제표 작성에 적용된 회계정책이나 계산방법과 동일합니다.

2) 측정기준

연결재무제표는 금융상품 등 아래의 회계정책에서 별도로 언급하고 있는 사항을 제외하고는 역사적원가를 기준으로 작성되었습니다.

3) 기능통화와 표시통화

연결재무제표는 회사의 기능통화이면서 표시통화인 "원(KRW)"으로 표시되고 있으며별도로 언급하고 있는 사항을 제외하고는 "원(KRW)" 단위로 표시되고 있습니다.

2.3 연결기준

종속기업은 지배기업의 지배를 받고 있는 기업이며, 연결회사는 피투자자에 대한 관여로 변동이익에 노출되거나 변동이익에 대한 권리가 있고 피투자자에 대하여 자신의 힘으로 그러한 이익에 영향을 미치는 능력이 있을 때 피투자자를 지배합니다. 연결회사가 다른 기업에 대한 지배력을 평가할 때는 다른 당사자가 보유한 잠재적 의결권뿐만 아니라 자신이 보유한 잠재적 의결권도 고려하고 있습니다.

연결재무제표는 지배기업과 종속기업의 자산, 부채, 자본, 수익, 비용 및 현금흐름을 같은 항목별로 합산하고, 지배기업의 각 종속기업에 대한 투자자산의 장부금액과 각 종속기업의 자본 중 지배기업지분을 상계(제거)하며, 연결회사 내 기업간의 거래와 관련된 연결회사 내의 자산과 부채, 자본, 수익, 비용 및 현금흐름을 모두 제거하여 작성되고 있으며, 종속기업의 수익과 비용은 연결회사가 종속기업에 대해 지배력을 획득하는 시점부터 지배력을 상실하기 전까지 연결재무제표에 포함되고 있습니다.

연결재무제표를 작성할 때 사용되는 지배기업과 종속기업의 재무제표는 동일한 보고기간종료일을 가집니다. 지배기업의 보고기간종료일과 종속기업의 보고기간종료일이 다른 경우, 종속기업은 연결재무제표를 작성하기 위하여 지배기업이 종속기업의 재무정보를 연결할 수 있도록 지배기업의 재무제표와 동일한 보고기간종료일의 추가적인 재무정보를 작성하고 있습니다. 다만, 종속기업이 실무적으로 적용할 수 없는 경우, 지배기업은 종속기업의 재무제표일과 연결재무제표일 사이에 발생한 유의적인거래나 사건의 영향을 조정한 종속기업의 가장 최근의 재무제표를 사용하여 종속기업의 재무정보를 연결하며, 어떠한 경우라도 종속기업의 재무제표일과 연결재무제표일의 차이는 3개월을 초과하지 않고 있으며, 보고기간의 길이 그리고 재무제표일의 차이는 매 기간마다 동일하게 적용하고 있습니다.

연결회사는 연결재무제표 작성시 연결회사를 구성하는 기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 연결회사의 회계정책과 일치하도록 그 재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

비지배지분은 연결재무상태표에서 자본에 포함하되 지배기업의 소유주지분과는 구분하여 별도로 표시하고 있습니다. 당기순손익과 기타포괄손익의 각 구성요소는 지배기업의 소유주와 비지배지분에 귀속되며, 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속되고 있습니다.

종속기업에 대한 지배기업의 소유지분이 변동한 결과로 지배기업이 종속기업에 대한지배력을 상실하지 않는다면, 그것은 자본거래(즉, 소유주로서의 자격을 행사하는 소유주와의 거래)로 회계처리하고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우 연결재무상태표에서 종전의 종속기업에 대한 자산과 부채를 제거하고, 종전의 종속기업에 대한 잔존 투자는 지배력을상실한 때의 공정가치로 인식하며, 그러한 투자 및 종전의 종속기업과 주고 받을 금액에 대해서는 관련 한국채택국제회계기준에 따라 후속적으로 회계처리하고 있으며,종전의 지배지분에 귀속되는 지배력 상실 관련 손익을 인식하고 있습니다.

2.4 유동성/비유동성 분류

연결기업은 자산과 부채를 유동/비유동으로 연결재무상태표에 구분하여 표시하고 있습니다.

자산은 다음의 경우에 유동자산으로 분류하고 있습니다.

| - | 정상영업주기 내에 실현될 것으로 예상되거나, 정상영업주기 내에 판매하거나 소비할 의도가 있다. |

| - | 주로 단기매매 목적으로 보유하고 있다. |

| - | 보고기간 후 12개월 이내에 실현될 것으로 예상한다. |

| - | 현금이나 현금성자산으로서, 교환이나 부채 상환 목적으로의 사용에 대한 제한 기간이 보고기간 후 12개월 이상이 아니다. |

그 밖의 모든 자산은 비유동자산으로 분류하고 있습니다.

부채는 다음의 경우에 유동부채로 분류하고 있습니다.

| - | 정상영업주기 내에 결제될 것으로 예상하고 있다. |

| - | 주로 단기매매 목적으로 보유하고 있다. |

| - | 보고기간 후 12개월 이내에 결제하기로 되어 있다. |

| - | 보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다. |

그 밖의 모든 부채는 비유동부채로 분류하고 있습니다. 다만, 이연법인세자산(부채)는 비유동자산(부채)로 분류하고 있습니다.

2.5 현금및현금성자산

연결회사는 보유현금과 요구불예금, 유동성이 매우 높은 단기 투자자산으로서 확정된 금액의 현금으로 전환이 용이하고 가치변동의 위험이 경미한 자산을 현금 및 현금성자산으로 분류하고 있습니다. 지분상품은 현금성자산에서 제외하고 있으며 다만 상환일이 정해져 있고 취득일로부터 상환일까지의 기간이 단기인 우선주와 같이 실질적인 현금성자산인 경우에는 현금성자산에 포함하고 있으며, 금융회사의 요구에 따라 즉시 상환하여야 하는 당좌차월은 현금및현금성자산의 구성요소에 포함하고 있습니다.

2.6 금융상품

1) 금융자산

연결회사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익’ 또는 ‘기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(가) 당기손익-공정가치측정금융자산

금융자산을 단기매매목적으로 보유하고 있거나, 당기손익-공정가치측정금융자산으로 지정하는 경우와 기타포괄손익-공정가치측정금융자산 또는 상각후원가측정금융자산으로 분류되지 않는 금융자산은 당기손익-공정가치측정금융자산으로 분류합니다.

또한 당기손익-공정가치측정금융자산의 지정이 서로 다른 기준에 따라 자산이나 부채를 측정하거나, 그에 따른 평가손익 등을 인식함으로써 발생할 수 있는 인식과 측정상의 불일치를 제거하거나 상당히 감소시킬 수 있는 경우에는 당기손익-공정가치 측정금융자산으로 지정할 수 있습니다.

당기손익-공정가치측정금융자산은 공정가치로 측정하며 공정가치 변동으로 인한 평가손익은 당기손익으로 인식하고 있습니다. 금융자산으로부터 획득한 배당금과 이자수익도 당기손익으로 인식합니다.

(나) 기타포괄손익-공정가치측정금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은'금융수익'에 포함됩니다. 외환손익은 '기타수익' 또는'기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 상각후원가측정금융자산

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(라) 손상

연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권 및 리스채권에 대해 연결회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

(마) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

연결회사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한 금융자산의 소유에 따른 위험과 보상의 대부분을 연결회사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다.

2) 금융부채

(가) 분류 및 측정

연결회사의 당기손익-공정가치 측정 금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다.

당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채는 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 '매입채무와 기타채무', '차입금' 등으로 표시됩니다.

차입금은 공정가치에서 발생한 거래원가를 차감한 금액으로 최초 인식하고 이후 상각후원가로 측정합니다. 받은 대가(거래원가 차감 후)와 상환금액의 차이는 유효이자율법을 사용하여 기간에 걸쳐 당기손익으로 인식합니다. 차입한도를 제공받기 위해 지급한 수수료는 차입한도의 일부나 전부로써 차입을 실행할 가능성이 높은(probable) 범위까지는 차입금의 거래원가로 인식합니다. 이 경우 수수료는 차입을 실행할 때까지 이연합니다. 차입한도약정의 일부나 전부로써 차입을 실행할 가능성이 높다(는 증거가 없는 범위의 관련 수수료는 유동성을 제공하는 서비스에 대한 선급금으로서 자산으로 인식 후 관련된 차입한도기간에 걸쳐 상각합니다.

특정일에 의무적으로 상환해야 하는 우선주는 부채로 분류됩니다. 이러한 우선주에 대한 유효이자율법에 따른 이자비용은 다른 금융부채에서 인식한 이자비용과 함께 손익계산서 상 '금융원가'로 인식됩니다.

보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 무조건의 권리를 가지고 있지 않다면 차입금은 유동부채로 분류합니다.

(나) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다. 소멸하거나 제3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

3) 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

4) 부채와 자본의 분류

채무상품과 지분상품은 계약의 실질 및 금융부채와 지분상품의 정의에 따라 금융부채 또는 자본으로 분류하고 있습니다.

5) 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품은 매매목적으로분류되고 파생상품의 공정가치변동은 거래의 성격에 따라 '기타영업외수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

(가) 내재파생상품

① 금융자산이 주계약인 복합계약

내재파생상품을 포함하는 금융자산은 복합계약 전체를 고려하여 분류를 결정하고 내재파생상품을 분리하여 인식하지 않습니다. 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 판단할 때에도 해당 복합계약 전체를 고려합니다.

② 그 밖의 복합계약(복합계약이 금융자산이 아닌 주계약을 포함하는 경우)

내재파생상품의 경제적 특성 및 위험이 주계약의 경제적 특성 및 위험과 밀접하게 관련되어 있지 않고, 내재파생상품과 동일한 조건을 가진 별도의 금융상품 등이 파생상품의 정의를 충족하며 복합계약의 공정가치 변동이 당기손익으로 인식되지 아니하는경우 주계약과 분리하여 별도의 파생상품으로 회계처리하고 있습니다.

2.7 관계기업과 공동기업에 대한 투자

연결회사는 관계기업이나 공동기업에 대한 투자에 대하여 매각예정으로 분류되는 경우 등을 제외하고는 지분법을 적용하여 회계처리하고 있습니다.

관계기업은 연결회사가 유의적인 영향력을 보유하는 기업으로, 연결회사가 유의적인영향력을 보유하는지를 평가할 때에는, 다른 기업이 보유한 잠재적 의결권을 포함하여 현재 행사할 수 있거나 전환할 수 있는 잠재적 의결권의 존재와 영향을 고려하고 있습니다.

지분법은 관계기업이나 공동기업에 대한 투자를 최초에 원가로 인식하고, 취득시점 이후 발생한 피투자자의 순자산 변동액 중 연결회사의 몫을 해당 투자자산에 가감하여 보고하고 있습니다. 연결회사의 당기순손익에는 피투자자의 당기순손익 중 투자자의 몫에 해당하는 금액을 포함하고 있으며, 연결회사의 기타포괄손익에는 피투자자의 기타포괄손익 중 투자자의 몫에 해당하는 금액을 포함하고 있습니다.

투자자산을 취득한 시점에 투자자산의 원가와 피투자자의 식별가능한 자산과 부채의순공정가치 중 연결회사의 몫에 해당하는 금액과의 차이 중 관계기업이나 공동기업에 관련된 영업권은 해당 투자자산의 장부금액에 포함하고 영업권의 상각은 수행하지 않고 있으며, 피투자자의 식별가능한 자산과 부채의 순공정가치 중 기업의 몫이 투자자산의 원가를 초과하는 부분은 투자자산을 취득한 회계기간의 관계기업이나 공동기업의 당기순손익 중 연결회사의 몫을 결정할 때 수익에 포함하고, 취득한 후 발생하는 관계기업이나 공동기업의 당기순손익 중 연결회사의 몫을 적절히 조정하는 회계처리를 수행하고 있습니다.

연결회사와 그 관계기업이나 공동기업 사이의 '상향'거래나 '하향'거래에서 발생한 손익에 대하여 연결회사는 그 관계기업이나 공동기업에 대한 지분과 무관한 손익까지만 인식하고 있습니다.

지분법을 적용하기 위하여 사용하는 관계기업이나 공동기업 재무제표의 보고기간종료일이 연결회사 재무제표의 보고기간종료일과 다른 경우에는 연결회사 재무제표의 보고기간종료일과 관계기업이나 공동기업 재무제표의 보고기간종료일 사이에 발생한 유의적인 거래나 사건의 영향을 반영하고 있으며, 이 경우 연결회사의 보고기간종료일과 관계기업이나 공동기업의 보고기간종료일 간의 차이는 3개월 이내이며, 보고기간의 길이 그리고 보고기간종료일의 차이는 매 기간마다 동일하게 적용하고 있습니다.

연결회사는 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 동일한 회계정책을 적용하여 재무제표를 작성하고 있습니다. 관계기업이나 공동기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결회사의 회계정책과 다른 회계정책을 사용한 경우, 연결회사가 지분법을 적용하기 위하여 관계기업이나 공동기업의 재무제표를 사용할 때 관계기업이나 공동기업의 회계정책을 연결회사의 회계정책과 일관되도록 처리하고 있습니다.

관계기업이나 공동기업의 손실 중 연결회사의 지분이 관계기업이나 공동기업에 대한투자지분과 같거나 초과하는 경우, 연결회사는 해당 투자지분 이상의 손실에 대하여 인식을 중지하고 있습니다. 관계기업이나 공동기업에 대한 투자지분은 지분법을 사용하여 결정되는 관계기업이나 공동기업에 대한 투자자산의 장부금액과 실질적으로 기업의 관계기업이나 공동기업에 대한 순투자의 일부를 구성하는 장기투자지분 항목을 합한 금액이며, 연결회사의 지분이 '영(0)'으로 감소된 이후 추가 손실분에 대하여연결회사는 법적의무 또는 의제의무가 있거나 관계기업이나 공동기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식하고 있으며, 만약 관계기업이나 공동기업이 추후에 이익을 보고할 경우 연결회사는 자신의 지분에 해당하는 이익의 인식을 재개하되, 인식하지 못한 손실을 초과한 금액만을 이익으로 인식하고 있습니다.

연결회사는 관계기업이나 공동기업에 대한 순투자자산에 대하여 추가적인 손상차손을 인식할 필요가 있는지 결정하기 위하여 기업회계기준서 제1028호 '관계기업과 공동기업에 대한 투자'을 적용하고 있습니다. 관계기업이나 공동기업에 대한 투자 장부금액의 일부를 구성하는 영업권은 분리하여 인식하지 않으므로 별도의 손상검사를 하지 않고 있으며, 그 대신에 투자자산이 손상될 수도 있는 징후가 나타날 때마다 투자자산의 전체 장부금액을 단일 자산으로서 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 이러한 상황에서 인식된 손상차손은관계기업이나 공동기업에 대한 투자 장부금액의 일부를 구성하는 어떠한 자산(영업권 포함)에도 배분하지 않고 있으며, 이 손상차손의 모든 환입은 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

연결회사는 투자가 관계기업이나 공동기업의 정의를 충족하지 못하게 된 시점부터 지분법의 사용을 중단하고 있습니다. 피투자기업이 종속기업이 되는 경우 그 투자를 기업회계기준서 제1103호 '사업결합'과 제1110호 '연결재무제표'에 따라 회계처리하고 있습니다. 종전 관계기업이나 공동기업에 대한 잔여 보유 지분이 금융자산인 경우, 잔여 보유 지분을 공정가치로 측정하며, 잔여 보유 지분의 공정가치와 관계기업이나 공동기업에 대한 지분의 일부 처분으로 발생한 대가의 공정가치와 지분법을 중단한 시점의 투자자산의 장부금액과의 차이를 당기손익으로 인식하고 있습니다. 지분법의 사용을 중단한 경우, 그 투자와 관련하여 기타포괄손익으로 인식한 모든 금액에 대하여 연결회사는 피투자자가 관련 자산이나 부채를 직접 처분한 경우의 회계처리와 동일한 기준으로 회계처리하고 있습니다.

2.8 금융자산ㆍ금융부채의 상계

인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고 순액으로 결제하거나, 자산을 회수하는 동시에 부채를 결제할 의도를 가지고 있는 경우에는 금융자산과 금융부채를 상계하여 연결재무상태표에 순액으로 표시하고 있습니다.

2.9 공정가치의 측정

공정가치는 측정일에 시장참여자 사이의 정상거래에서 자산을 매도하면서 수취하거나 부채를 이전하면서 지급하게 될 가격입니다. 공정가치 측정은 자산을 매도하거나 부채를 이전하는 거래가 다음 중 어느 하나의 시장에서 이루어지는 것으로 가정하고 있습니다.

| - | 자산이나 부채의 주된 시장 |

| - | 자산이나 부채의 주된 시장이 없는 경우에는 가장 유리한 시장 |

연결기업은 주된 (또는 가장 유리한) 시장에 접근할 수 있어야 합니다. 자산이나 부채의 공정가치는 시장참여자가 경제적으로 최선의 행동을 한다는 가정하에 시장참여자가 자산이나 부채의 가격을 결정할 때 사용하는 가정에 근거하여 측정하고 있습니다.

비금융자산의 공정가치를 측정하는 경우에는 시장참여자가 경제적 효익을 창출하기위하여 그 자산을 최고 최선으로 사용하거나 혹은 최고 최선으로 사용할 다른 시장참여자에게 그 자산을 매도하는 시장참여자의 능력을 고려하고 있습니다.

연결기업은 상황에 적합하며 관련된 관측가능한 투입변수의 사용을 최대화하고 관측가능하지 않은 투입변수의 사용을 최소화하면서 공정가치를 측정하는 데 충분한 자료가 이용가능한 가치평가기법을 사용하고 있습니다.

연결재무제표에서 공정가치로 측정되거나 공시되는 모든 자산과 부채는 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수에 근거하여 다음과 같은 공정가치 서열체계로 구분됩니다.

| 수준 1: | 동일한 자산이나 부채에 대한 접근가능한 활성시장의 (조정되지 않은) 공시가격 |

| 수준 2: | 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수가 직접적으로 또는 간접적으로 관측가능한 투입변수를 이용한 공정가치 |

| 수준 3: | 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수가 관측가능하지 않은 투입변수를 이용한 공정가치 |

연결재무제표에 반복적으로 공정가치로 측정되는 자산과 부채에 대하여 연결기업은 매 보고기간말 공정가치 측정에 유의적인 가장 낮은 수준의 투입변수에 기초한 분류에 대한 재평가를 통해 서열체계의 수준 간의 이동이 있는지 판단합니다.

공정가치 공시 목적상 연결기업은 성격과 특성 및 위험에 근거하여 자산과 부채의 분류를 결정하고 공정가치 서열체계의 수준을 결정하고 있습니다.

공정가치로 측정되거나 공정가치가 공시되는 금융상품에 대한 공시는 주석 4에 설명되어 있습니다.

2.10 재고자산

연결기업은 재고자산을 취득원가와 순실현가능가치 중 낮은 금액으로 평가하고 있습니다. 한편 재고자산별 취득원가는 매입원가, 전환원가 및 재고자산을 현재의 장소에현재의 상태로 이르게 하는데 발생한 기타원가를 포함하고 있습니다. 개별법을 적용하는 미착품을 제외한 재고자산의 단위원가는 총평균법에 따라 결정하고 있습니다.

2.11 영업부문

영업부문별 정보는 최고영업의사결정자에게 내부적으로 보고되는 방식에 기초하여 공시됩니다(주석 19 참조). 최고영업의사결정자는 영업부문에 배부될 자원과 영업부문의 성과를 평가하는데 책임이 있으며, 연결기업은 전략적 의사결정을 수행하는 이사회를 최고의사결정자로 보고 있습니다.

2.12 유형자산

유형자산은 취득원가에서 감가상각누계액과 손상차손누계액을 차감한 잔액으로 표시하고 있으며 이러한 원가에는 자산의 인식요건을 충족한 대체원가 및 장기건설 프로젝트의 차입원가를 포함하고 있습니다. 유형자산의 주요 부분이 주기적으로 교체될 필요가 있는 경우 연결기업은 그 부분을 개별자산으로 인식하고 해당 내용연수동안 감가상각하고 있습니다. 또한 종합검사원가와 같이 자산의 인식요건을 충족하는 경우에는 유형자산의 장부금액에 포함되어 있으며 모든 수선 및 유지비용은 발생시점에 당기손익에 반영하고 있습니다.

유형자산은 취득원가로 평가하고 있으며 감가상각비는 유형자산의 취득원가에서 잔존가치를 차감한 잔액에 대하여 다음과 같은 내용연수를 적용하여 정액법으로 상각하고 있습니다.

|

과목 |

추정 내용연수 |