|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 10 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 시큐레터 주식회사 |

| 대 표 이 사 : | 임차성 |

| 본 점 소 재 지 : | 경기도 성남시 수정구 금토로80번길 11, 14층(금토동, 판 교이노베이션랩) |

| (전 화)031-608-8866 | |

| (홈페이지) http://www.seculetter.com | |

| 작 성 책 임 자 : | (직 책)이사 (성 명)김승민 |

| (전 화)031-608-8866 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 한글 명칭은 "시큐레터 주식회사"이며, 영문으로는 "SecuLetter Co., Ltd."라 표기합 니다.

다. 설립일자

당사는 2015년 9월 10일자에 "시큐레터 주식회사"라는 회사명으로 설립하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 내용 |

|---|---|

| 주소 | 경기도 성남시 수정구 금토로80번길 11, 14층(금토동, 판교이노베이션랩) |

| 전화번호 | 031-608-8866 |

| 홈페이지 주소 | http://www.seculetter.com |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 대한민국에 대리인이 있는 경우에는 이름(대표자), 주소 및 연락처

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

사. 주요 사업의 내용 및 향후 추진하려는 신규사업

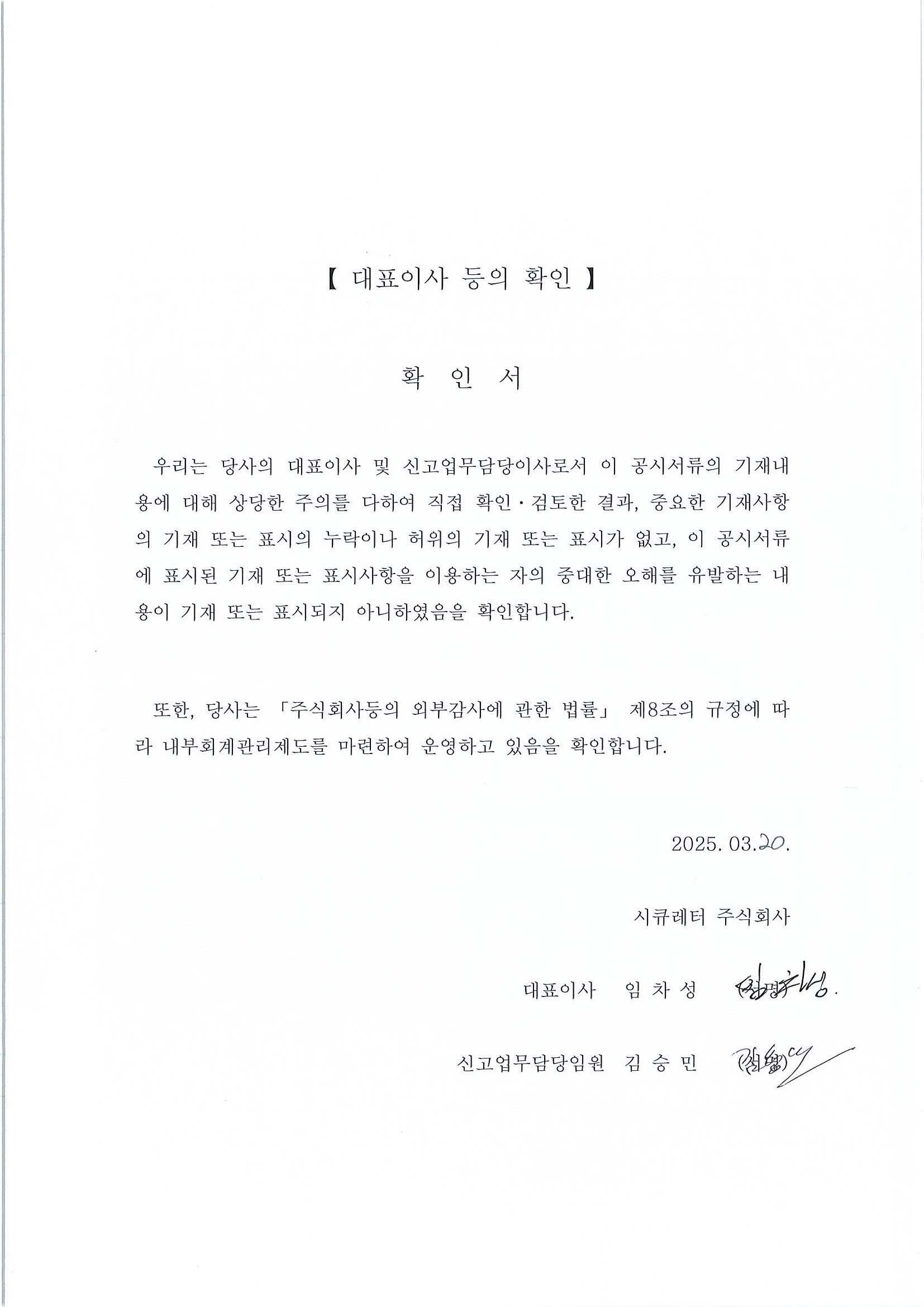

당사는 알려지지 않은 악성코드(Unknown Malware)를 분석/탐지하는 전문기업으로서 비실 행형 파일의 보안상 취약점을, 파일의 가장 최소 단위인 어셈블리 수준에서 진단/분석하므로 , 보안위협 및 취약점/익스플로잇 진단율이 높고, 진단 속도가 빠르며, 정확한 데이터를 제공 합니다. 핵심기술인 리버스엔지니어링(Reverse Engineering)을 비롯하여 자체 개발한 빅데 이터 기반의 AI와 CTI(Cyber Threat Intelligence) 기술로 사이버 공격에 대한 선제적 대응 방법이 필요한 고객에게 MARS(Malware Analysis Reengineering System) 플랫폼 기반의 보안제품과 서비스를 제공하고 있습니다.

주요 사업 영역은 이메일 보안사업, 망간 자료전송 파일 보안사업, 웹서비스 파일 보안사업, 문서 중앙화 파일 보안사업, 클라우드 지원 보안사업, 보안위협 인텔리전스 사업이 주요 분야 이며, 보안 R&D사업을 통한 기술융합솔루션사업(AI, 취약점 분석연구 등) 등을 영위하고 있 습니다.

당사는 지속적인 연구개발로 ICS/OT 사이버보안(Industrial Control System/Operation Technology), Cloud 서비스 보안 등에 필요한 디지털 문서 파일이 활용되는 모든 구간에 실 시간 탐지 및 분석이 가능하도록 지속적인 제품개발을 진행중에 있으며,타 보안솔루션과 연 계를 통해 고객이 가장 안전하고 편리하게 업무환경을 구축할 수 있는 방법을 고안하고 있습 니다.

또한, 이메일 어플리케이션을 중심으로 협업시스템의 활용이 증가하므로, 향후 클라우드 상 의 콘텐츠 공유 협업(CSC: Content Sharing and Collaboration) 어플리케이션 보안시장이 지속 성장할 것으로 예상되어 파일동기화/공유 보안, 메시징 앱/도구 보안, 기업용 온라인 미 팅 및 SNS 앱 보안 분야에 있어, 당사의 경쟁력있는 리버스 엔지니어링 기술과 CDR(콘텐츠 무해화 및 재구성)기술 수요가 더욱 클 것으로 전망합니다.

기타 자세한 사항은 동 "Ⅱ. 사업의 내용"을 참조하시기 바랍니다.

아. 신용평가에 관한 사항

(1) 최근 3년간 신용평가 내역

| 평가일 | 평가기관 | 신용평가등급 | 유효기간 |

|---|---|---|---|

| 2024-05-13 | 이크레더블 | CCC | 2025-05-12 |

| 2023-05-16 | 이크레더블 | B- | 2024-05-15 |

| 2022-05-09 | 이크레더블 | B- | 2023-05-08 |

| 2021-12-01 | 한국기업데이터 | B+ | 2022-11-30 |

| 2021-04-22 | 한국평가데이터 | BB- | 2022-04-22 |

| 2020-07-01 | 나이스평가정보 | CCC+ | 2021-08-27 |

| 2019-08-21 | 한국기업데이터 | B- | 2020-06-30 |

(2) 신용평가회사의 신용등급 정의

| 신용등급 | 등급의 정의 |

|---|---|

| AAA | 채무이행 능력이 최고 우량한 수준임. |

| AA | 채무이행 능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음. |

| A | 채무이행 능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기가 쉬움. |

| BBB | 채무이행 능력이 양호하나, 장래경기침체 및 환경면화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 투기적은 요소가 내포되어 있음. |

| B | 채무이행 능력이 있으나, 장래의 경제 환경 악화시 채무불이행 가능성이 있어 그 안정성면에서 투기적임. |

| CCC | 현재시점에서 채무불이행 발생할 가능성을 내포하고 있어 매우 투기적임. |

| CC | 채무불이행이 발생할 가능성이 높음. |

| C | 채무불이행이 발생할 가능성이 매우 높음. |

| D | 현재 채무불이행 상태에 있음. |

| NCR | 허위 및 위/변조자료 제출 등 부정당한 행위가 확인되어 기존의 등급을 취소 정지 변경. |

자. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2023년 08월 24일 | 기술성장기업의 코스닥시장 상장 |

2. 회사의 연혁

가. 주요 연혁

|

일 자 |

내 용 |

|---|---|

|

2015.09 |

시큐레터㈜ 법인 설립(대표이사 임차성) |

|

2016.03 |

벤처기업인증 |

|

2016.05 |

창업진흥원 대한민국 창업리그 우수상 수상 |

|

2016.10 |

한국투자파트너스, UTC인베스트먼트로부터 투자유치 |

|

2016.12 |

미래창조과학부 보안솔루션 대상 수상 |

|

2017.05 |

시큐레터㈜ 기술연구소(기업부설연구소) 인증 |

|

2017.08 |

신용보증기금 퍼스트펭귄형 창업기업 선정 |

|

2017.09 |

MARS V2 (구 SLE 2.0) GS 1등급 인증 |

|

2017.09 |

MARS SLF (구 SLF 2.0) GS 1등급 인증 |

|

2018.01 |

USPTO 미국상표등록 “SECULETTER ” |

| 2018.02 | 본점 이전(경기도 성남시 분당구 판교역로255 14, 3층(삼평동)) |

|

2018.04 |

미국 RSA(전세계 스타트업 45개 선정) Early Stage Expo 참가(샌프란시스코) |

|

2018.10 |

품질경영시스템 ISO 9001 인증 |

|

2018.10 |

환경경영시스템 ISO 14001 획득 |

|

2018.12 |

우수정보보호기술/제품 선정 (과학기술정보통신부) |

|

2019.01 |

우리은행으로부터 투자유치 |

|

2019.05 |

CC인증 획득(MARS) Malware Analysis Reverse Engineering System SLE/SLF |

|

2019.07 |

과학기술정보통신부장관 정보보호 표창 |

|

2019.10 |

한국거래소 KSM(KRX Startup Market) 등록기업 선정(한국인터넷진흥원) |

|

2019.11 |

한국투자파트너스, 사우디 RVC, KDB산업은행, KB증권-UTC로 부터 투자유치 |

|

2021.01 |

중소벤처기업부 우수연구개발 혁신제품 선정 |

|

2021.01 |

고용노동부 "청년친화강소기업" 선정 |

|

2021.05 |

기술혁신중소기업 선정(이노비즈) |

|

2021.10 |

ISO / IEC 27001 ISMS 인증 획득 |

|

2022.01 |

IMM인베스트먼트, 동유기술투자주식회사, 삼성증권, 아이비케이씨타임폴리오, 케이티전략투자조합 투자유치 |

| 2022.05 | 본점 이전(경기도 성남시 수정구 금토로80번길11, 14층1401호(금토동, 판교이노베인션랩)) |

|

2022.05 |

과학기술정보통신부 '글로벌 ICT 미래 유니콘 육성 기업'으로 최종 선정 |

|

2022.07 |

코스닥시장 상장예비심사 신청을 위한 기술성 평가 결과 수령 (기술보증기금 A, 한국평가데이터 A) |

| 2022.07 | 과학기술부 '정보보호의날' 장관상 수상 |

| 2022.11 | AWS 마켓플레이스 시큐레터 'CDR Cloud' 서비스 출시 |

| 2023.01 | AWS 마켓플레이스 시큐레터 'Email Secutity Cloud' 서비스 출시 |

| 2023.02 | 태국 IT보안기업 BlueZebra와 시큐레터 MARS IDC구축 공동투자 협약체결' |

| 2023.02 | Gartner 이메일 보안 보고서에 시큐레터 등재 |

| 2023.05 | 싱가포르 IT 테크크리에이트 그룹과 KAISS 컨소시엄 체결 |

| 2023.06 | ICT 중소기업 정보보호 지원사업 공급 기업 3년 연속 선정(과학기술정보통신부) |

| 2023.08 | 시큐레터 주식회사 코스닥 상장 |

| 2023.11 | IT서비스학회 'IT 서비스 일자리 혁신부분 과학기술정통부 장관상'수상 |

| 2024.02 | 사우디 IT기업 SLNEE IT이메일 보안서비스 '디옴 서비스' 출시 |

| 2024.05 | MS 마켓플레이스 제로 트러스트 기반 '이메일 보안 서비스' 출시 |

| 2024.06 | 보안 세미나 '시큐리티 서밋 2024'에서 차세대 위협 대응 플랫폼 MARS 3.0 공개 |

| 2024.10 | 사우디 IT기업 Green Circle과 업무 협업 MOU 체결 |

나. 회사의 본점소재지 및 그 변경

| 일 자 | 내 용 |

|---|---|

| 2015.09.10 | 경기도 성남시 분당구 판교로289번길 20, 3동 |

| 2018.02.26 | 경기도 성남시 분당구 판교역로 255 14, 3층(삼평동) |

| 2022.05.31 | 경기도 성남시 수정구 금토로80번길 11, 14층 1401호(금토동, 판교이노베인션랩 ) |

다. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2015.09.10 | - | 대표이사 임차성 사내이사 임병수 사내이사 임준표 |

- | - |

| 2018.02.14 | 임시주총 | - | - | 사내이사 이병수 |

| 2018.09.10 | 임시주총 | - | 대표이사 임차성 사내이사 임준표 |

- |

| 2020.08.18 | 임시주총 | 기타비상무이사 이상우 감사 이윤수 |

- | - |

| 2021.09.10 | 임시주총 | 사내이사 이윤수 사와이사 류제만 감사 여수동 |

대표이사 임차성 | 사내이사 임준표 감사 이윤수 |

| 2021.11.26 | 임시주총 | - | - | 기타비상무이사 이상우 |

| 2024.03.29 | 정기주총 | 감사 김상수 | - | 감사 여수동 |

| 2024년 09월 06일 | 임시주총 | 사내이사 이승원 사외이사 이호웅 |

대표이사 임차성 | 사내이사 이윤수 사외이사 류제만 |

주) 보고서 제출일 현재까지의 경영진 변동 내역입니다.

라. 최대주주의 변동

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

마. 상호의 변경

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 및 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중 인 경우 그 내용과 결과

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

사. 회사가 합병 등을 한 경우 그 내용

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사는 사업보고서 제출일 현재 해당사항이 없습니다

3. 자본금 변동사항

가. 자본금 변동추이

| 기준일 : 2024년 12월 31일 | (단위 : 원, 주) |

| 종류 | 구분 | 제10기 (2024년말) |

제9기 (2023년말) |

제8기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 7,981,542 | 7,949,335 | 6,537,619 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 3,990,771,000 | 3,974,667,500 | 3,268,809,500 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 3,990,771,000 | 3,974,667,500 | 3,268,809,500 |

주) 상환전환우선주와 전환우선주는 2021년 12월 21일 전량 보통주 전환하였습니다.

4. 주식의 총수 등

당사의 정관에 의한 발행할 주식의 총수는 50,000,000주이며, 사업보고서 제출일 현재 유통 주식수는 보통주 7,981,542주입니다.

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | (주1) | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 7,981,542 | 2,560,770 | 10,542,312 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 2,560,770 | 2,560,770 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | 2,560,770 | 2,560,770 | (주2) | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 7,981,542 | - | 7,981,542 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 7,981,542 | - | 7,981,542 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

주1) 당사가 발행할 주식의 총수는 종류주식을 포함하여 50,000,000주입니다. 당사의 정관에 의한 우선주 발행가능 수량은 발행주식 총수의 100분의 25 이내 입니다. 주2) 기발행된 상환전환우선주와 전환우선주 2,560,770주는 2021년도에 전량 보통주 전환 완료하였습니다.

나. 자기주식 취득 및 처분 현황

당사는 사업보고서 제출일 현재 자기주식을 보유하고 있지 않습니다.

다. 다양한 종류의 주식

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

5. 정관에 관한 사항

가. 정관의 최근 개정일

당사의 최근 정관 개정일은 2022년 10월 11일입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2016년 10월 11일 | 임시주주총회 | 1. 주식의 종류 조항 개정 | 유상증자 및 사채발행 범위 정정 외 |

| 2018년 03월 29일 | 정기주주총회 | 1. 목적사업 추가 2. 임원의 보수와 퇴직금 조항 개정 |

경영합리화 및 극대화 |

| 2020년 03월 31일 | 정기주주총회 | 1. 명의개서대리인 조항 개정 | 전자증권제도 도입 |

| 2020년 08월 18일 | 임시주주총회 | 1. 발행할 주식의 총수 변경 | 자금조달의 효율성 확보 |

| 2021년 09월 10일 | 임시주주총회 | 1. 주식 및 주권의 종류 문구 수정 2. 전자증권 도입을 위한 근거규정 마련 3. 주식 종류에 따른 조문 분리 4. 주식매수선택권 관련 조항 개정 5. 사채 발행 조항 개정 6. 신주인수권증권 조항 개정 7. 주주총회 규정 조항 개정 8. 이사의 수와 선임조항 개정 9. 감사의 조항 신설 10. 분기배당 조항 신설 |

상법 개정에 따른 표준정관(안) 반영 및 정관정비 |

| 2022년 10월 11일 | 임시주주총회 | 1. 주식 및 주권의 종류 문구 수정 2. 전자증권 도입을 위한 근거 규정 마련 3. 14조 신주의 동등배당 4. 주주명부의 폐쇄 및 기준일 개정 5. 사채 및 신주인수권 조항 개정 6. 감사의 조항 개정 |

전자증권제도 도입 외 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

|

1 |

정보보안 소프트웨어 개발 및 연구업 |

영위 |

|

2 |

정보보안 소프트웨어 제조 및 도, 소매업 |

영위 |

|

3 |

컴퓨터 및 동 부품 판매업 |

영위 |

|

4 |

정보보안 처리 기술 컨설팅 서비스업 |

영위 |

|

5 |

정보보안 통신 교육사업 |

영위 |

|

6 |

방화벽장치 제조업 |

영위 |

|

7 |

각 호에 관련된 부대사업 일체 |

영위 |

II. 사업의 내용

1. 사업의 개요

가. 사업의 내용 요약

당사는 2015년 9월 설립된 보안 소프트웨어 전문 기업으로, 독자 개발한 리버스 엔지니어링 (Reverse Engineering)기술 기반의 보안 위협진단 플랫폼 기술로 고객 환경의 다양한 채널에서 유입되는 비즈니스 워크로드들의 보안위협을 진단/탐지/차단하는 보안 제품과 서비스를 개발 공급하고 있습니다. 오늘날 디지털 대전환 시대 및 클라우드 생태계 확산과 인공지능 시대를 맞이하여, 원활한 비즈니스 커뮤니케이션을 위해 안전한 디지털 문서파일의 유통은 필수 요소이며 가장 중요한 보호 대상입니다.

당사는 창사 이래로 기존 보안 솔루션들의 한계를 극복하고, 고객의 보안 문제를 혁신적으로 독창적 기술인 ‘자동화된 리버스 엔지니어링(역공학) 기술을 적용한 MARS(Malware Analysis Reengineering System) 플랫폼’을 완성하였습니다. 보안 트렌 드에 맞는 제로 트러스트(Zero Trust) 환경에서 알려지지 않은 보안 위협을 신속 정확하게 사전 탐지/차단하는 보안 목표를 달성하기 위해 MARS 플랫폼 기반의 이메일보안 제품, 파일보안제품, 콘텐츠무해화 솔루션 등을 개발하였습니다.

주요 사업 영역은 이메일 보안사업, 망간 자료전송 파일 보안사업, 웹서비스 파일 보안사업, 문서 중앙화 파일 보안사업, 클라우드 지원 보안사업, 보안위협 인텔리전스 사업이 주요 분야 이며, 보안 R&D사업을 통한 기술융합솔루션사업(AI, 취약점 분석연구 등) 등을 영위하고 있 습니다.

위 사업분야외에도, 향후 콘텐츠 공유협업(CSC: Content Sharing and Collaboration) 어플리케이션 시장이 지속 성장할것으로 전망되어, 파일동기화/공유 보안, 메시징앱/도구 보안, 기업용 온라인 미팅 및 SNS 앱 보안분야에서 당사의 경쟁력있는 리버스 엔지니어링기술과 CDR(콘텐츠 무해화 및 재구성) 기술수요가 더욱 클 것으로 전망되어 향후 신규 제품개발과 서비스확장을 추진 중입니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 매출 현황

| (단위 : 천원) |

| 구분 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

||||

|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 제품 | SLE | 101,207 | 7.17% | 616,362 | 28.36% | 962,974 | 37.86% |

| SLF | 619,619 | 43.89% | 691,221 | 31.80% | 977,867 | 38.44% | |

| SLES | 264,664 | 18.75% | 93,264 | 4.29% | 80,659 | 3.17% | |

| CDR/ConTI | 58,554 | 4.14% | 74,802 | 3.45% | - | - | |

| 소계 | 1,044,044 | 73.95% | 1,475,649 | 67.90% | 2,021,500 | 79.47% | |

| 용역 | Maintenance Service (유지보수 서비스) |

356,123 | 25.23% | 353,236 | 16.25% | 222,344 | 8.74% |

| 구축 | 11,600 | 0.82% | 344,436 | 15.85% | 300,000 | 11.79% | |

| 소계 | 367,723 | 26.05% | 697,672 | 32.10% | 522,344 | 20.53% | |

| 합계 | 1,411,767 | 100.00% | 2,173,321 | 100.00% | 2,543,844 | 100.00% | |

나. 주요 제품에 대한 내용

| 기반 플랫폼 | 제품 | 구분 | 제품 개요 | ||

|---|---|---|---|---|---|

|

이메일 보안 제품군 | 구축형 | SLE (SecuLetter Email Security) | ||

| 구독형 | SLES (SecuLetter Email Service) | ||||

| 구독형 | SLCS (SecuLetter Cloud Service) | ||||

| 파일 보안 제품군 | 구축형 | SLF (SecuLetter File Security) | |||

| Add-on | SLCDR (SecuLetter CDR) |

(1) 이메일 보안 제품군

(가) SLE(SecuLetter Email Security): 이메일 보안 구축형 제품

|

항목 |

내용 |

||||||

|---|---|---|---|---|---|---|---|

|

제품 개요 |

이메일로 유입되는 비실행형(Non-PE) 파일 형태의 악성코드에 특화된 기술로, 알려지지 않은 공격까지 사전 탐지·차단해주는 지능형 위협 대응 이메일 보안 솔루션입니다. 특히 비실행형 파일 전문 분석 엔진을 탑재하여, 문서파일을 통해 발생하는 악성행위를 가장 정확하고 신속하게 사전 탐지·차단합니다.

|

||||||

|

주요 기능 |

|

(나) SLES (SecuLetter Email Service): 이메일 보안 구독형 서비스

|

항목 |

내용 |

||||

|---|---|---|---|---|---|

|

제품 개요 |

제품 구매 없이 이메일 보안 솔루션을 이용할 수 있는 구독형 서비스입니다. 상용 이메일 솔루션 및 클라우드 이메일 서비스와 연동이 가능하여 이메일 시스템 변경 없이 신속하게 구축/적용할 수 있고 초기 도입 비용이 낮아 경제적 부담이 없다는 것이장점입니다. |

||||

|

주요 기능 |

|

(다) SLCS (SecuLetter Cloud Service): 이메일 보안 클라우드 구독형 서비스

|

항목 |

내용 |

||||

|---|---|---|---|---|---|

|

제품 개요 |

H/W 어플라이언스 솔루션 SLE 제품의 전문 악성코드 분석 진단 기법을 그대로 클라우드 환경에 접목시킨 서비스로 SLCS는 이메일에 포함되어 유입될 수 있는 랜섬웨어, 제로데이 공격 등의 각종 위협을 차단하며 알려지지 않은 공격에 대해서도 탐지 및 원천 차단합니다. |

||||

|

주요 기능 |

|

(2) 파일 보안 제품군

(가) SLF(SecuLetter File Security): 파일 보안 구축형 제품

|

항목 |

내용 |

||||

|---|---|---|---|---|---|

|

제품 개요 |

파일을 주고받는 모든 환경에서 의심하기 힘든 비실행형(문서) 파일로 침입하는

|

||||

|

주요 기능 |

|

||||

|

적용 및 활용 분야 |

|

(나) SLCDR (SecuLetter CDR): 콘텐츠 무해화 솔루션

|

항목 |

내용 |

||

|---|---|---|---|

|

제품 개요 |

기존 CDR 기술과 자동화된 리버스 엔지니어링 기반 악성코드 분석 기술을 결합해 독자적으로 개발한 기술제품입니다. 문서파일에 포함된 URL이나 매크로, 자바스크립트, Shellcode 등의 액티브 콘텐츠를 식별하여 실행 가능한 요소를 제거한 후 깨끗한 새 문서로 재조립함으로써 공격 가능성을 차단합니다. |

||

|

주요 기능 |

파일 내부에 숨어있는 악성 행위를 사전에 탐지하고 유해한 요소를 제거(Disarm) 후, 다시 원본 파일로 재구성(Reconstruction) 합니다.

|

다. 주요 제품 등의 가격변동추이

당사가 제공하는 Appliance 제품군은 고객의 요구사항에 따라 다양한 옵션 형태로 제품이 구성되어 시장 평균가격과 같은 개념으로 가격을 산정할 수 없으며, 클라우드보안 서비스의 경우 고객의 사용량에 따라 종량제로 서비스가 과금되는 구조로 고객마다 사용량이 상이하여 일괄적인 가격 산출과 가격변동추이 산정이 어려운 상황입니다.

3. 원재료 및 생산설비

가. 주요 원재료에 관한 사항

(1) 원재료 매입 현황

| (단위 : 천원) |

| 매입유형 | 품목 | 구분 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

비고 |

|---|---|---|---|---|---|---|

| 원재료 | H/W Server |

국내 | 136,470 | 415,710 | 1,130,344 | 특수관계없음 |

| 수입 | - | - | - | - | ||

| 합계 | 136,470 | 415,710 | 1,130,344 | - |

(2) 원재료 가격 변동 추이

| (단위 : 천원) |

| 품목/사업연도 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

||

|---|---|---|---|---|---|

| H/W Server (테라텍/DELL) |

국내 | Mini | 4,830 | - | - |

| Entry | 6,370 | 6,110 | 6,110 | ||

| Middle | 8,716 | 8,716 | 8,716 | ||

| High-End | - | 13,850 | 13,650 | ||

| 수입 | - | - | - | - | |

주) Mini급, Entry급, Middle급, High-End급은 처리용량과 속도의 차이에 따라 구분하고 있습니다.

(3) 주요 매입처에 관한 사항

| (단위 : 천원) |

| 품목 | 구입처 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

결제조건 | |

|---|---|---|---|---|---|---|

| H/W Server |

국내 | 에이원정보기술 | 136,470 | - | - | 90일 |

| 테라텍 | - | - | 23,300 | 90일 | ||

| 인피넌스 (DELL H/W 공급채널) |

- | - | 201,930 | 90일 | ||

| 디에이치정보기술 (DELL H/W 공급채널) |

- | 220,360 | 457,948 | 30일 | ||

| 티앤디시큐리티 | - | - | 130,000 | 90일 | ||

| 아이엔티코리아 | - | - | 140,000 | 90일 | ||

| 에스이정보 | - | - | 177,166 | 90일 | ||

| 크리니티(주) | - | 114,300 | - | 90일 | ||

| 기타 | - | 81,050 | - | 90일 | ||

| 수입 | - | - | - | - | - | |

| 소계 | - | 136,470 | 415,710 | 1,130,344 | - | |

| 합계 | - | 136,470 | 415,710 | 1,130,344 | - | |

나. 생산 및 생산설비에 관한 사항

(1) 생산능력 및 생산실적

당사는 보안 소프트웨어 솔루션 개발 공급업 및 서비스업을 주업종으로 영위하는 회사로서, 생산설비를 통한 생산 업종이 아닌 인적자원을 활용한 사업이 주이기에 생산능력 및 생산실적을 산정하기가 어렵습니다.

(2) 생산설비에 관한 사항

당사는 보안 소프트웨어 솔루션 개발 공급업 및 서비스업을 주업종으로 영위하는 회사로서, 생산설비를 통한 생산 업종이 아닌 인적자원을 활용한 사업이 주이기에 생산능력 및 생산실적을 산정하기가 어렵습니다.

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 천원) |

| 매출유형 | 품목 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

||||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 제품 | SLE | 내수 | 3 | 101,207 | 17 | 616,362 | 26 | 962,974 |

| 수출 | - | - | - | - | - | - | ||

| SLF | 내수 | 14 | 619,619 | 18 | 691,221 | 20 | 977,867 | |

| 수출 | - | - | - | - | - | - | ||

| SLES | 내수 | 2,436 | 249,160 | 1,617 | 93,264 | 2,172 | 72,989 | |

| 수출 | 329 | 15,504 | - | - | 193 | 7,670 | ||

| 기타 | 내수 | 4 | 58,554 | 1 | 74,802 | - | - | |

| 수출 | - | - | - | - | - | - | ||

| 소계 | 2,786 | 1,044,044 | 1,653 | 1,475,649 | 2,411 | 2,021,500 | ||

| 용역 | Maintenance Service (유지보수서비스) |

내수 | 79 | 356,123 | 33 | 353,236 | 71 | 222,344 |

| 수출 | - | - | - | - | - | - | ||

| 구축 | 내수 | 1 | 11,600 | 1 | 344,436 | 1 | 300,000 | |

| 수출 | - | - | - | - | - | - | ||

| 소계 | 80 | 367,723 | 34 | 697,672 | 72 | 522,344 | ||

| 합계 | 내수 | 2,537 | 1,396,263 | 1,687 | 2,173,321 | 2,290 | 2,536,174 | |

| 수출 | 329 | 15,504 | - | - | 193 | 7,670 | ||

주) SLES 제품은 이메일 보안 구독형으로 유저수를 수량으로 기입하였음

나. 판매경로

당사는 자체적으로 대외 영업조직을 갖추고 국내외 고객 수요 발굴 및 파트너 관리를통한 영업 커버리지 확대를 통해 시장점유율을 높이고 있으며, 기술지원 조직과 함께기술컨설팅 및 판매 후 기술지원을 통해 고객의 재구매 및 업셀링을 강화하고 있습니다. 또한 마케팅 기능을 통해 국내외 브랜드 인지도 제고 및 온라인 다이렉트 마케팅으로 클라우드 보안 서비스 등 구독형 고객 유치를 통한 영업 활동을 강화하고 있습니다.

(1) 판매조직

| 구분 | 주요업무 | |

|---|---|---|

| 전략기획실 | 총괄 | 영업총괄 및 중견/대기업 C레벨 영업 |

| 제품기획팀 | 제품의 개발, 출시 과정의 전반적인 관리 | |

| 고객가치팀 | 공인 파트너 관리 및 운영, SMB기업 영업 구독형 비지니스, K바우처, SECaaS, CSP&MSP 영업 |

|

| 해외사업팀 | 해외 영업 및 마케팅 | |

| 보안기술팀 | Demo/BMT/PoC지원, 제품구축 및 장애대응, 고객, 파트너 교육 | |

(2) 판매경로

당사의 판매경로는 직접판매와 간접판매로 구분되며, 직접판매의 경우 레퍼런스로 판단되는 우수 기관, 기업 대상으로 당사의 영업사원이 직접 고객과 접촉하여 판매하는 방식입니다. 간접판매의 경우 공공 지자체, 행정부처, 공사공단, 금융사, 기업을 대상으로 전문유통업체 및 판매파트너를 통하여 제품 등을 공급하는 방식입니다.

(3) 판매전략

당사는 제품 및 서비스의 사업 추진 방향을, MARS 플랫폼 기반 On-Premise(매입형제품)에서 Cloud(구독형 제품) 및 B2B영역으로, 시장 측면에서 '지능형 위협 보안’ 시장에서 당사가 타겟팅하는 독점 가능 시장과 해외 APT 시장으로 사업 영역을 확장하고 있습니다.

|

|

MARS PORTFOLIO & BUSINESS MODEL |

다. 주요 매출처

당사의 2024년 기준 주요 매출처 및 매출 비중은 아래와 같습니다.

| 주요 매출처 | 매출 비중 |

|---|---|

| A 社 | 13.90% |

| U 社 | 11.03% |

| K 社 | 6.56% |

| D 社 | 6.07% |

| 기타 | 62.44% |

| 합계 | 100.00% |

주) 매출처와 비밀유지계약을 체결한 관계로 자세한 매출처 기업명은 기재하지 않았습니다.

라. 수주현황

당사의 MARS 플랫폼 제품 및 서비스는 계약 즉시 고객사에 제품을 공급하거나 구축하는 형태의 계약으로서 별도의 수주 잔량은 없습니다.

5. 위험관리 및 파생거래

당사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

가. 시장위험

(1) 외환위험

외환위험이란 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 환율위험은 금융상품을 측정하는 기능통화 이외의 통화로 표시된 금융상품에서 발생합니다. 따라서 비화폐성 항목이나 기능통화로 표시된 금융상품에서는 환율위험이 발생하지 않습니다.

보고기간말 현재 다른 모든 변수가 일정하고 주요 외화에 대한 원화의 환율 10% 변동 시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

(단위 : 천원)

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 25,496 | (25,496) | 37,542 | (37,542) |

| 합계 | 25,496 | (25,496) | 37,542 | (37,542) |

(2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금에서 발생하고 있습니다. 당기말과 전기말 현재 변동이자율이 적용되는 예금 또는 차입금은 없으며, 이자율변동이 금융상품의 공정가치 및 현금흐름에 미치는 영향은 중요하지 아니합니다.

나. 신용위험

신용위험은 재무적 손실의 최소화를 목적으로 당사 차원에서 관리되고 있습니다. 신용위험은 당사의 통상적인 거래 및 투자활동에서 발생하며 거래상대방이 계약조건상의무사항을 지키지 못하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 당사는 거래 시 재무상태와 과거 경험 및 기타 요소들을 포함한 거래상대방의 신용도를 고려하고 있습니다.

신용위험은 보유하고 있는 수취채권에 대한 신용위험뿐 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생할 수 있습니다. 이러한 위험을 줄이기 위하여당사는 신용도가 높은 금융기관들과 거래를 하고 있습니다.

다. 유동성 위험

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 당사의 자금조달 계획, 약정 준수, 당사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

당사의 유동성 위험 분석 내역은 다음과 같습니다. 아래 표시된 금액은 현금흐름을 할인하지 아니한 금액이며, 예상 순이자비용이 포함된 금액입니다.

(1) 2024년 말

| (단위 : 천원) |

| 당기말 | 1년이내 | 1년초과 5년이내 | 5년초과 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무(주1) | 2,855,979 | - | - | 2,855,979 |

| 리스부채 | 34,216 | 36,801 | - | 71,017 |

| 합 계 | 2,890,195 | 36,801 | - | 2,926,996 |

(주1) 급여성 항목은 포함하지 않았습니다.

(2) 2023년 말

| (단위 : 천원) |

| 전기말 | 1년이내 | 1년초과 5년이내 | 5년초과 | 합 계 |

|---|---|---|---|---|

| 매입채무및기타채무(주1) | 352,906 | - | - | 352,906 |

| 리스부채 | 76,624 | 135,527 | - | 212,151 |

| 차입금 | 1,200,000 | - | - | 1,200,000 |

| 합 계 | 1,629,530 | 135,527 | - | 1,765,057 |

(주1) 급여성 항목은 포함하지 않았습니다.

라. 자본위험관리

당사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것 입니다.

당사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 자본에 순부채를 가산한 금액입니다.

보고기간말 현재 자본조달비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 총차입금 | - | 1,200,000 |

| 차감 : 현금및현금성자산 | (5,946,483) | (3,674,632) |

| 순부채(A) | (5,946,483) | (2,474,632) |

| 자본총계 | 6,891,666 | 16,095,325 |

| 총자본(B) | 945,183 | 13,620,693 |

| 자본조달비율(A/B)(*1) |

- | - |

(*1) 당기말, 전기말 순부채가 부(-)의 금액이므로 자본조달비율을 산정하지 않았습니다.

라. 파생상품 거래현황

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요 계약

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

나. 연구개발 활동

(1) 연구개발 조직

| 구분 | 인원 | 주요 업무 | |

|---|---|---|---|

| 기술연구소 | 연구소장 | 1 | R&D총괄, 조직운영 |

| CLOULD 개발실 | 1 | CLOUD팀 및 TI팀 총괄 | |

| CLOUD팀 | 3 | 클라우드 제품 개발 및 인프라 운영 | |

| TI팀 | 2 | TI 기술 개발 및 인프라 운영 | |

| 솔루션개발실 | 1 | MARS팀 및 CDR팀 총괄 | |

| MARS팀 | 5 | MARS 플랫폼 및 OnPrem 제품 개발 | |

| CDR팀 | 2 | CDR 기술 개발 | |

| 합계 | 15 | - | |

(2) 연구개발 인력 구성

| 학력 | 박사 | 석사 | 학사 | 기타 |

|---|---|---|---|---|

| 인원수 | - | 3 | 11 | 1 |

(3) 주요 연구개발 인력 현황

| 직위 | 성명 | 담당업무 | 주요경력 |

|---|---|---|---|

| CTO | 이승원 | 연구소장 | - 정소프트 솔루션 개발 - 안랩 악성코드 분석 - 삼성전자 해킹방어 IT보안관제 총괄 - 시큐레터 CTO |

| 실장 | 강동현 | CLOULD 개발실 | - 하우리 악성코드 분석 - 안랩 악성코드 분석 시스템 개발 - 시큐레터 CLOUD개발실장 |

| 팀장 | 김용석 | CLOUD팀 | - LG전자 TMN Q3 lower layer 개발 - 온빛텔 embedded SW 개발 - 노보네트웍스 부사장 - 시큐레터 CLOUD팀 팀장 |

| 팀장 | 정성훈 | TI팀 | - 와치텍 인프라관리솔루션 개발 - dtsi 광고데이터 분석 - 안랩 모바일 악성코드 분석 - 시큐레터 TI팀 팀장 |

| 실장 | 이재영 | 솔루션개발실 | - 셀바스AI 검색 엔진 및 렌더링 엔진 개발 - 인프라웨어 오피스 엔진 개발 - 시큐레터 솔루션개발실장 |

| 팀장 | 배광희 | MARS팀 | - 한컴시큐어 악성코드 수집/분석/탐지 시스템 개발 - 디프소프트 JITSI 화상회의 오픈소스 사내 구축 - 시큐레터 MARS팀 팀장 |

| 팀장 | 배원융 | CDR팀 | - 3DSystems 스캐너 SW 개발 - Obigo 전장 시스템 개발 - Infraware 오피스 엔진 개발 - 시큐레터 CDR팀 팀장 |

다. 연구개발비용

| 단위 : 천원 |

| 구분 | 2024년 (제10기) |

2023년 (제9기) |

2022년 (제8기) |

|

|---|---|---|---|---|

| 자산처리 | 원재료비 | - | - | - |

| 인건비 | - | - | - | |

| 감가상각비 | - | - | - | |

| 위탁용역비 | - | - | - | |

| 기타 경비 | - | - | - | |

| 소계 | - | - | - | |

| 비용처리 | 제조원가 | - | - | - |

| 판관비 | 1,713,419 | 2,009,320 | 1,630,608 | |

| 소계 | 1,713,419 | 2,009,320 | 1,630,608 | |

| 합계 (매출액 대비 비율) |

1,713,419 | 2,009,320 | 1,630,608 | |

| 121.37% | 92.45% | 64.10% | ||

라. 연구개발실적

| 연구과제 | 연구결과 | 상품화 |

|---|---|---|

| SecuLetter MARS CES(클라 우드 이메일 보안) - AI(인공 지능) Edition |

리버스엔지니어링을 통한 악성코드 진단기술과 전세계 위협 정보 Big Data를 수집 활용하여, 고급 위협정보(TI)를 학습한 인공 지능 기반의 악성코드 탐지 기술을 발전시키는 것을 목적으로 추진, 당사의 Email 보안 제품의 더욱 정확한 탐지율과 신속한 악성진단을 위해 인공지능 기술기반의 탐지 알고리즘 개발하였고, 이메일 보안 구독형 서비스 시장출시하기 위한 기반 기술 개발 | 해킹공격은 지능화되고 고도화되는 Email을 통한 악성코드 공격 중, 악성 매크로 공격 등을 차단하는 AI 관련 기술 확보 |

| AI 기반 문서 파일내 악성코드 진단 시스템 구축 | 이메일의 첨부파일 및 URL을 통해서 유입되는 문서형 악성코드 에 포함된 위협에 대해, 당사가 보유한 독자적인 자동화된 리버 스 엔지니어링(역공학) 엔진을 통해 어셈블리 레벨의 고급 Data(위협 정보 데이터)를 확보하고, 확보된 고급 데이터에 대한 AI 학습을 진행. 이 AI 데이터는 유입되는 이메일/파일에 대한 진 단 분석 수행 | AI 학습이 자동화된 프로세스를 통해, 고도화되는 악성코드 위협에 신속, 정확하게 대응하는 시스템을 개발 및 구현하고, 기술 상용화 및 기술 제휴를 통해 악성코드 탐지 성능 및 정확도가 우수한 제품 공급을 위한 관련 기술을 개발 |

| 이메일 보안제품(MARS SLE) 해외시장 진입을 위한 사이버 위협 인텔리전스 CTI(Cyber Threat Intelligence) 플랫폼 개발 및 사업화 | 랜섬웨어 등 기업의 해킹 피해를 사전에 예방하는 이메일 보안 제품(MARS SLE)의 해외 시장 진출을 위해 사이버위협 인텔리전스 CTI 플랫폼을 개발하여 위협정보 빅데이터를 구축하고, 이를 당사의 제품과 연동하여 제품 고도화를 추진함과 동시에, 제품의 국제화를 위해 현지 파트너 국가인 사우디아라비아, 태국, 말레이시아 등에 확산시키기 위해 본 연구과제를 추진 | 인터넷 URL 링크 공격, 고도화된 비실행형 문서파일과 HTML 공격 유형의 사전 위협정보를 빅데이터화하여 당사 제품의 악성코드 진단율을 향상 시켰으며, 당사가 준비하는 글로벌 이메일 보안시스템 구축을 하는데 있어서 필요한 기반 기술 확보 |

| 빅데이터 기반의 이메일 상관 관계 분석을 통한 악성 피싱 메일 탐지 연구 | 피싱(Phishing) 공격 메일의 다양한 특징(이메일헤더, 제목, 본문, 첨부파일 등)을 기반으로 상관 관계 분석을 통한 최신 변종 피싱 메일의 분석 및 탐지 연구를 수행함. 이를 통해 보안 위협 분석가는 인텔리전스 기반 최신 변종 피싱 메일에 대한 최신 트렌드 가시성을 확보할 수 있고, 보안 솔루션에 연동하여 최신 피싱 메일에 대한 선제적 탐지 기능을 제공함. | 당사의 Content TI(Threat Intelligence) 서비스인 MARS TI에 적용 완료하였으며, 향후 BEC 이메일 연구의 기초 자료로 활용 예정. |

| ZeroTrust 기반 컨텐츠 보안 위협 무해화 솔루션 SLF CDR 개발 | 최신 ZeroTrust 보안 전략에 따른 신개념 보안 솔루션으로서 기존 DETECT (탐지) 기반 기술에 DISARM (무장해제) 기술을 추가하여 상호 보완 관계를 형성시켜 망연계, 웹게시판 등 이동 속도가 매우 중요한 특화된 영역에서 탁월한 위협 차단 효과를 발휘하는 차세대 보안 솔루션을 개발함. 또한 탐지와 무해화의 다양한 옵션 선택지를 제공하여 고객의 니즈에 맞는 최적의 조합을 구성 가능하고 망연계 솔루션 및 웹게시판 WAS 에서 요구하는 기능에 커스텀할 수 있도록 구성함. | 높은 보안 신뢰도가 요구되는 금융권 및 정부기관 고객사에 납품 실적 보유하였으며, 더 나아가서 ZeroTrust 보안 가치를 중시하는 고객에게 활발한 영업 진행 중 |

| MS365 전용 이메일 보안 위협 탐지 및 무해화 솔루션 DISARM for MS365 개발 | 전세계적으로 기업에서 가장 많이 사용하는 SaaS 형태의 이메일 솔루션인 MS365 클라우드 서비스 전용으로 설계된 이메일 보안 위협 탐지 및 무해화 솔루션 DISARM for MS365를 개발하였음. 당사가 자랑하는 리버스 엔지니어링 기반의 탐지 기술 및 CTI 기반의 실시간 클라우드 탐지 기술로 MS365 이메일로 유입되는 알려지지 않은 보안 위협을 원천적으로 탐지하고, 추가로 ZeroTrust 기반의 CDR 컨텐츠 무해화 기술을 결합시켜 위협 가능 요소를 근원적으로 제거하여 고객의 이메일을 완벽히 보호하는 솔루션을 개발함. 또한 기능별 가격 체계를 구분하여 소기업부터 대기업까지 커버가능한 라인업을 구축함. | DISARM for MS365 라는 이름으로 Microsoft 공식 비즈니스 마켓 플레이스 MS AppSource 및 MS Azure 에 대한민국 보안 기업 최초로 출시하였음. 또한 국내외 세일즈 파트너와 협업하여 활발한 국내외 세일즈를 펼치고 있음. |

| 한국형 보안모델 해외타당성 조사 | 한국형 서비스 보안모델의 사우디아라비아 전파를 위한 타당성조사(F/S) 수행으로 기업의 해외진출 기회 창출 및 글로벌 레퍼런스 확보를 통한 사업화 진행 | 사우디 클라우드형 이메일 보안 서비스 진행 예정 |

| 고위험성 사회공학 표적 공격까지 방어하는 다중 인공지능 모델 기반의 혁신 보안시스템 개발 (국산 NPU를 활용한 생성형 AI기반의 글로벌 맞춤형 인공지능 보안 솔루션) | (현재 개발 중) 국산 NPU라는 인공지능 특화 칩을 활용해 사회공학적 공격까지 차단할 수 있는 통합 이메일 보안 솔루션을 개발 기존의 탐지 방식은 컴퓨터를 감염시켜 정보를 유출하는 공격에 초점이 맞춰져 설계되어 있음. 이에 따라, 악성코드가 아닌 사람의 심리나 감정을 노리는 BEC 공격은 방어하기 어려움. 이번 연구는 인공지능을 이용하여 마치 사람처럼 이메일을 읽고 이해하며 스스로 판단할 수 있는 지능형 이메일 보안 솔루션을 개발하여 텍스트로만 공격하는 BEC공격에 대한 방어가 가능하게 예정 |

사회공학공격 방어가 가능한 BEC 탐지 솔루션(현재 개발 중) |

7. 기타 참고사항

가. 지적재산권 현황

| 구분 | 보유건수 |

|---|---|

| 특허권(국내등록) | 32 |

| 특허권(해외등록) | - |

| 특허권(국내출원) | 1 |

| 특허권(해외출원) | 11 |

| 저작권 | 3 |

| 합계 | 47 |

(1) 등록특허 정보(32건)

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

등록일 |

출원국 |

|---|---|---|---|---|---|---|

| 1 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2021-08-26 | 2022-04-28 |

한국 |

| 2 | 특허권 | PDF 또는 HWP에서 JavaScript의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-25 | 2022-11-15 |

한국 |

| 3 | 특허권 | 리버싱 엔진 기반의 문서 행위를 판단하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-05-26 | 2022-11-25 |

한국 |

| 4 | 특허권 | MS-OOXML에서 OLE Object 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-25 | 2022-11-15 |

한국 |

| 5 | 특허권 | 무해화(DISARMING) 동작에서 차이점(DELTA) 추출 방식을 이용한 원본 파일 백업 공간을 효율화하는 방법 및 이를 위한 장치 | 시큐레터 | 2022-05-25 | 2022-10-25 |

한국 |

| 6 | 특허권 | 리버싱 엔진과 CDR 엔진을 활용한 악성 비실행 파일 차단 방법 및 장치 | 시큐레터 | 2022-05-26 | 2022-11-18 |

한국 |

| 7 | 특허권 | MS Excel 문서 포맷에서 DDE 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-26 | 2022-11-15 |

한국 |

| 8 | 특허권 | 크롤러를 이용한 기밀정보관리 시스템과 그 방법 | 시큐레터 | 2008-06-25 | 2011-08-30 |

한국 |

| 9 | 특허권 | 메모리 분석을 통한 비실행 파일의 악성 여부 검사 방법 및 장치 | 시큐레터 | 2016-01-21 | 2016-08-01 |

한국 |

| 10 | 특허권 | 분산 가상환경을 이용한 악성 파일 분석 장치 및 방법 | 시큐레터 | 2017-06-26 | 2019-07-03 |

한국 |

| 11 | 특허권 | 네트워크 망분리 환경에서 파일 이동시 악성파일의 유입을 알리기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-10-06 | 2023-02-21 |

한국 |

| 12 | 특허권 | OCR 기술을 이용하여 비실행 파일의 악성 매크로를 탐지하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-09-26 | 2023-01-30 |

한국 |

| 13 | 특허권 | 세마포어를 이용한 가상화 머신 관리 방법 및 이를 위한 장치 | 시큐레터 | 2022-10-11 | 2023-07-12 |

한국 |

| 14 | 특허권 | 자식 프로세스의 악성 행위를 검사하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-09-21 | 2023-07-24 |

한국 |

| 15 | 특허권 | 이메일에 첨부된 암호를 갖는 압축파일의 처리를 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-10-07 | 2023-01-11 |

한국 |

| 16 | 특허권 | MS-DOC에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-10-11 | 2023-01-30 |

한국 |

| 17 | 특허권 | PDF 또는 HWP에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-09-26 | 2023-02-09 |

한국 |

| 18 | 특허권 | 난독화 된 자바스크립트를 탐지하고 복호화하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-09-27 | 2023-01-30 |

한국 |

| 19 | 특허권 | MS-PPT에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-10-13 | 2023-01-11 | 한국 |

| 20 | 특허권 | MS-CFB의 DocumentSummaryInformation 스트림에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-10-19 | 2023-01-30 | 한국 |

| 21 | 특허권 | Excel 계열의 문서에서 수식 기능에 있는 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-11-14 | 2023-05-25 | 한국 |

| 22 | 특허권 | 인공지능 모델을 이용하여 악성 문서 파일을 탐지하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-11-14 | 2023-06-23 | 한국 |

| 23 | 특허권 | 악성 문서 파일을 탐지하기 위한 머신러닝 모델링 방법 및 이를 위한 장치 | 시큐레터 | 2022-11-14 | 2023-06-23 | 한국 |

| 24 | 특허권 | MS-CFB 형식의 문서에 삽입된 문서파일을 추출하고 검사하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-11-28 | 2023-06-23 | 한국 |

| 25 | 특허권 | 디버깅 엔진을 이용한 매크로 탐지 방법 및 이를 위한 장치 | 시큐레터 | 2022-11-29 | 2023-06-23 | 한국 |

| 26 | 특허권 | 리버싱 엔진을 이용하여 SEH overwrite Mitigation 우회를 탐지하기 위한 방법 및 장치 | 시큐레터 | 2022-11-23 | 2023-09-19 | 한국 |

| 27 | 특허권 | 난독화 된 VBSCRIPT를 탐지하고 복호화하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-12-15 | 2023-06-26 | 한국 |

| 28 | 특허권 | HWP에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2023-02-09 | 2023-06-21 | 한국 |

| 29 | 특허권 | PDF에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2023-02-09 | 2023-09-22 | 한국 |

| 30 | 특허권 | 유입된 문서의 내부 정보를 검사하여 보안 솔루션에서 사전 필터링을 하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2024-02-21 | 2024-08-21 | 한국 |

| 31 | 특허권 | 유입된 문서 내부 정보를 검사하여 보안솔루션에서 빠르게 탐지할 수 있는 방법 | 시큐레터 | 2024-03-11 | 2024-08-21 | 한국 |

| 32 | 특허권 | 복합 이진 형식 문서 또는 Office Open XML 형식 문서의 내부 특징 정보를 검사하여 보안 솔루션에서 추가 분석대상을 빠르게 분류하기 위한 방법 | 시큐레터 | 2024-03-15 | 2024-08-22 | 한국 |

(2) 출원특허 정보(12건)

|

번호 |

구분 |

내용 |

권리자 |

출원일 |

출원국 |

|---|---|---|---|---|---|

| 1 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2022-10-09 | 중국 |

| 2 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2022-09-30 | 유럽 |

| 3 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2022-10-04 | 일본 |

| 4 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2022-09-05 | 사우디 |

| 5 | 특허권 | 응용프로그램의 실행 흐름 변경을 통한 비실행 파일의 악성 탐지 방법 및 장치 | 시큐레터 | 2022-06-07 | 미국 |

| 6 | 특허권 | PDF 또는 HWP에서 JavaScript의 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-26 | 미국 |

| 7 | 특허권 | 리버싱 엔진 기반의 문서 행위를 판단하기 위한 방법 및 이를 위한 장치 | 시큐레터 | 2022-05-27 | 미국 |

| 8 | 특허권 | MS-OOXML에서 OLE Object 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-26 | 미국 |

| 9 | 특허권 | 무해화(Disarming) 동작에서 차이점(delta) 추출 방식을 이용한 원본 파일 백업 공간을 효율화하는 방법 및 이를 위한 장치 | 시큐레터 | 2022-05-26 | 미국 |

| 10 | 특허권 | 리버싱 엔진과 CDR 엔진을 활용한 악성 비실행 파일 차단 방법 및 장치 | 시큐레터 | 2022-05-27 | 미국 |

| 11 | 특허권 | MS Excel 문서 포맷에서 DDE 무해화를 위한 방법 및 장치 | 시큐레터 | 2022-05-27 | 미국 |

| 12 | 특허권 | MS-XLS에서 Link의 무해화를 위한 방법 및 장치 | 시큐레터 | 2023-01-18 | 한국 |

(3) 저작권 정보(3건)

| 번호 | 종류 | 등록여부 | 출원/등록번호 | 명칭 |

|---|---|---|---|---|

| 1 | 저작권 | 등록 | C-2021-020551 | MARS AI Edition(마르스 에이아이 에디션) v1.0 |

| 2 | 저작권 | 등록 | C-2018-010775-3 | MARS(마르스) V2 |

| 3 | 저작권 | 등록 | C-2018-010776-2 | MARS(마르스) V2 SLF(에스엘에프) |

나. 산업관련 법령 및 정부규제 사항

『정보보호 산업의 진흥에 관한 법률』제정을 통해 정보호호 산업 기반 조성과 안전한 정보 통신 이용 환경 조성되도록 일찍이 제도적 환경이 마련되었습니다. 이와 관련하여 『정보통 신 기반보호법』, 『전자정부법』, 『정보통신망 이용촉진 및 정보보호 등에 관한 법률』, 『 전자 금융거래법』 제정 등으로 정부의 정보보호 규제와 진흥에 관한 법제도 정비는 지속적으로 추진되어 왔습니다. 또한, 개인정보의 유노출 피해를 막기 위해 일반법인 『개인정보보 호법』을 제정하여 관련 제도를 각급 기관에 조기 정착하였으며, 정보보호 기업의 성장에 긍정적인 규제 요인으로 인식되고 있습니다. 따라서, 법제도의 선진화를 통해 각 정부부처 및 각급 기관, 주요정보통신 기반시설 조직 등은 조직의 소중한 정보자산 보호를 위해 정보보호 조직 및 예산, 프로세스를 의무화하고 있으며, 정기적 보안 감사를 통해 보안 수준과 실태를 평가하는 선순환적규제 제도를 실행하고 있습니다.

당사는 정보보호 관련한 법령과 규정 등을 준수하는 제품과 서비스를 공공, 금융, 기업을 대상으로 공급하고 있습니다. 즉, 정부부처, 공공 기관의 경우, 전자우편 보안 사고의 예방책을 마련하기 위해 일찍이 전자우편에 대한 보안 대책 수립을 세부 정보보안 지침으로 규정했으며, 『정보통신기반보호법』 및 관련 타 법률, 시행령에서도 바이러스, 악성코드 등에 대한 보호대책 운영을 제시하고 있으며, 특히 망분리 환경에서 안전한 망간 자료전송을 위해 간 유입되는 파일기반 공격의 사전탐지를 필수로 하는 세부 보안 지침들을 규정하고 있습니다. 또한, 개인정보보호법 시행령에서도 악성 프로그램 등을 방지할 수 있는 보안프로그램 운영 기준을 명시하고 있습니다.

이와 같이 당사가 공급하는 이메일 보안 제품, 파일 보안 제품, 문서 무해화 및 재구성(CDR) 제품 등은 위법제도, 규정 등에 부합한 악성 보안위협 탐지/차단 기능과 성능을 제공하고 있으며, 다수의 기술특허와 함께 보안제품의 법/제도 관련한 국내 CC(Common Criteria) 인증, GS 인증을 통한 조달등록, 우수연구 개발 혁신제품 지정 등을 보유하였으며 제품 신뢰도를 갖추기 위한 노력을 지속하고 있습니다.

다. 시장여건 및 영업의 개황

(1) 산업의 특성

당사는 보안 솔루션 개발 전문 기업으로, 이메일 등을 통해 유입되는 모든 콘텐츠 특히 비실행(Non-PE: PDF파일, 워드 파일, 엑셀파일, 한글 파일 등 자체 실행이 되지 않는 파일)파일을 통해서 유입되는 보안 위협을 탐지, 분석, 진단, 차단하는 솔루션을공급하고 있습니다. 『정보보호 산업의 진흥에 관한 법률』에서 정의하는 '정보보호'는 '정보의 수집, 가공, 저장, 검색, 송신, 수신 중에 발생할 수 있는 정보의 훼손, 변존, 유출 등을 방지 및 복구하는 것'과 '암호, 인증, 인식, 감시' 등의 보안 기술을 활용하여 재난, 재해, 범죄 등에 대응하거나 관련 장비와 시설을 안전하게 운영하는 것을 위한 관리적, 기술적, 물리적 수단을 마련하는 것을 의미합니다. 이러한 정보보호 산업은 정보보안, 물리보안, 융합보안으로 구분됩니다. 정보보안은 보안 소프트웨어, 감시 서비스 등 소프트웨어 솔루션을 이용하여 컴퓨터 또는 네트워크 상의 정보 유출과 훼손을 방지하고, IT 시스템을 보호하기 위한 것이고, 물리보안은 영상 감시, 생체인식, 망 분리 등 하드웨어 솔루션을 이용하여 재난재해, 범죄 등을 방지하기 위함입니다. 융합보안은 정보보안과 물리보안이 결합하거나 정보보안과 타 산업(자동차 산업, 항공 해상 산업 등)이 결합하여 창출된 보안 솔루션 및 서비스로 현재 급속히 성장하고 있는 분야입니다.

(2) 산업의 규모 및 성장성

(가) 산업의 연혁

2015년 제정된『정보보호 산업의 진흥에 관한 법률』제2조에서는 정보보호산업을 '정보보호를 위한 기술 및 정보보호기술이 적용된 제품을 개발 생산 또는 유통하거나 이에 관련한 서비스를 제공하는 산업'으로 정의하였습니다. 정보보호 산업의 큰 특징은 디지털 전환과 함께 기업 데이터 및 개인 정보가 폭발적으로 증가함에 따라 보안위협도 동시에 증가하여 타 산업에 비해 급속하게 성장하고 있습니다. 공격자가 생산하는 알려지지 않은 악성코드, 랜섬 웨어, 피싱 이메일, 무기화된 문서파일 공격 등의 정교한 공격기술 진화를 앞서기 위해서 새로운 보안 위협을 탐지하고 적극 대응하는 지속적 연구가 필요한 딥테크 산업 분야입니다. 빠른 속도로 성장하는 정보보호 산업연혁을 살펴보면 다음과 같습니다.

① 초창기(1970~1980 년대): 컴퓨터 보안 분야는 메인프레임 컴퓨터의 이용과 함께 등장하였고, 당시 보안 조치는 주로 물리적 보안 및 액세스 제어였으며, 점차 정보 자산의 중요성이 부각되었으나 1970 년대는 보안 위반이 여전히 상대적으로 드문 시기라 볼 수 있습니다. 점차 보안 위협이 증가하면서 미국정부는 암호기술의 필요성을 느껴 암호화는 데이터 보안을 위한 기본 기술로 정의하여 데이터 암호화 표준(DES: Data Encryption Standard)이 개발되어 암호화 표준으로 널리 채택되었습니다. 또한, 바이러스 및 트로이 목마 등의 보안 위협에 대응하기 위해 80년대 말 상업용 안티 바이러스 제품이 등장하기 시작했고, 침해사고 대응 조직으로 대표되는 CERT(Computer Emergency Response Team)는 컴퓨터 보안 사고에 적극 대응하기 위해 기업,기관들의 조직적 대안으로 부상하기 시작한 시기입니다.

② 인터넷과 사이버 범죄(1990년대): 인터넷의 성장과 함께 정보보호 산업은 크게 성장하기 시작하였으며, 네트워크 상에 보안 위협을 악용한 범죄적 시도가 다발적으로 발생하기 시작한 시기입니다. 즉, 컴퓨터 바이러스, 웜, 해킹 사건의 출현과 함께 다형성 바이러스 위험이 발생했으며 이는 새로운 보안 문제로 이어졌고, 인터넷 프로토콜의 개방성으로 인해 새로운 보안 솔루션이 필요하게 되었습니다. 방화벽과 침입 탐지 시스템(IDS)은 필수 보안 조치로 부각되었고, PKI(공개 키 인프라) 및 SSL(SecureSockets Layer)은 온라인 거래를 보호하기 위해 널리 이용되었습니다.

③ 정보보안 기업의 부상(2000년대): 인터넷을 도구로 하는 비즈니스 활성화로 조직적인 사이버 범죄가 증가하고, 핵티비스트들의 활동이 급증하여 2000년대에는 국내외 모두 다양한 제품과 서비스를 제공하는 정보 보안 회사가 급증하기 시작하는 시대였으며, 국제적인 규정 준수로 인해 정보 보안 솔루션에 대한 수요가 증가했고, 신용가드 데이터 보안을 위해 PCIDSS(Payment Card Industry-Data Security Standard)표준이 도입되기도 하였습니다.

④ 지능형 지속적 위협(2010년대 ~ 현재): 조직과 정부를 대상으로 하는 지능형 지속적 위협인 APT(Advanced Persistent Threat)공격이 증가하면서 사이버 위협은 더욱정교해졌습니다. 클라우드 컴퓨팅 및 모바일 장치의 대중적 사용으로 새로운 공격표면이 기하급수적으로 증가하였고, 사회공학 기법을 이용하는 공격자들이 늘어 이메일 애플리케이션 등을 수단으로 위협을 전파하는 해결하기 어려운 보안 문제를 야기시키기 시작했습니다. 이에 대응하여 APT대응 샌드박싱 보안 솔루션이 등장했으나,비즈니스 환경에서 디지털 문서파일의 취약점 등을 악용한 ‘무기화된 문서파일 공격(Weaponized Document File Attacks)’은 여전히 탐지하기 어려웠으며, 탐지와 진단 시간이 오래 걸리는 한계를 가지고 있습니다.

⑤ 새로운 미래 시대: 정보보호 산업은 새로운 기술과 위협에 대응하여 빠르게 발전하고있습니다. 즉, 빅데이터, 인공지능기술로 위협 인텔리전스(TI)를 활용하여 핵심 보안 기술을 보다 강화하는 추세이며, 특히 온라인 기반의 원활한 비즈니스 커뮤니케이션 활동은 안전한 온라인 문서파일 유통 없이는 불가능하게 되었습니다. 최근 글로벌 리써치 기관인 가트너(Gartner)가 리버스엔지니어링 기술(역공학, 또는 리버싱으로 불리기도 함)을 최상위 수준의 보안 기술로 평가하는 이유는 사이버 공격자의 의도적인 보안 솔루션 우회를 원천적으로 차단할 수 있으며, 알려지지 않은 보안 위협을 신속하고 정확하게 진단하는 근원적인 보안 기술이기 때문입니다. 또한 인터넷 채널을 이용한 이메일 애플리케이션, 전자문서 처리시 파일 업로드 보안과 스토리지 보안을 중요한 보안취약한 영역으로 주목하고 있어서 문서파일의 콘텐츠 무해화 및 재구성(CDR: Content Disarm & Reconstruction) 솔루션을 중요한 기능으로 언급하고 있습니다.

비즈니스 조직의 클라우드 마이그레이션 시대에 있어, 업무상 가장 많이 이용하는 이메일 어플리케이션은 공격자가 최저 비용으로 사용하는 공격 수단이므로 악성 첨부 문서파일 공격, 랜섬웨어 공격을 통해 대형 보안 사고가 반복하여 발생되므로 더욱 적극적인 보안 조치가 필 요합니다. 또한 최고의 이메일 어플리케이션 시장 점유율을 보이는 마이크로소프트 M365 및 구글워크스페이스는 클라우드 연동 협업 어플리케이션 플랫폼 기반을 운영하고 있어 앞으로 파일동기화/공유 보안분야, 메시징 앱/도구 보안 기업용 온라인 미팅 및 SNS 앱 보안분야는 디지털 문서파일 유통이 핵심 기능이므로 당사의 리버스 엔지니어링 기술과 CDR 기술 수요는 더욱 클 것으로 전망됩니다.

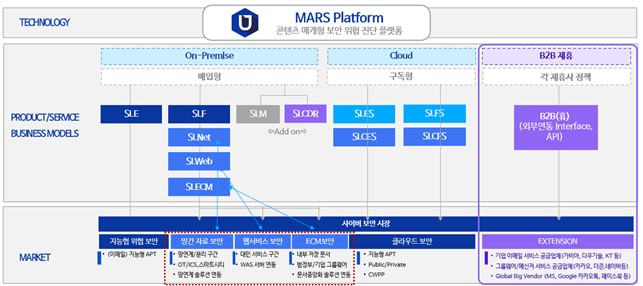

(나) 산업의 규모

한국정보보호산업협회(KISIA)에서 2021년 12월 발간한 '2021 국내 정보보호산업 실태조사' 보고서에 따르면, 정보보호 산업을 정보보안과 물리보안으로 구분하고 정보보호 업계의 매출을 기준으로 국내 시장규모를 제시하였습니다. 국내 정보보안 시장은 2019년 3조 6,188억원에서 2020년 3조 9,074억원으로 8.0% 성장한 것으로 파악됩니다. 2014년 시장이 1조 7,357억원 규모였음을 감안하면, 2020년까지 연평균 성장률은 14.5%의 성장세를 보였고, 2014년부터 2026년까지는 연평균11%성장하는 시장으로 전망하고 있습니다.

국내 정보보안 시장이 성장을 지속하고 있는 것은 정부의 법.제도 정비, 최근 보안사고 증가로 인한 경각심 고조, 정부 및 기업의 보안 투자 확대, 해외 진출 노력 등이 주요 원인으로 파악됩니다.

|

|

국내 정보보안 시장규모 |

(출처: '2021 국내 정보보호산업 실태조사', '한국정보보호산업협회, 2021.12')

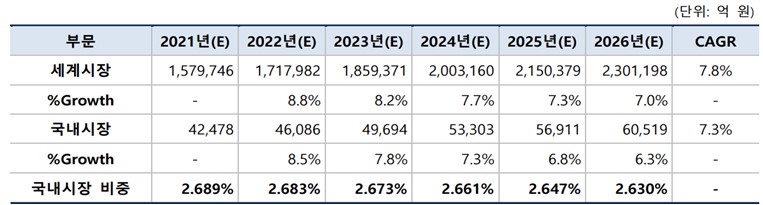

참고로, 세계 보안 시장 대비, 국내 정보보안 시장의 비중은 다음과 같습니다.

|

|

세계 사이버 보안시장 대비 국내 보안시장 비중 추정 |

(출처: MarketandMarkets, 2021.06, 한국정보보호산업협회, 2021.12)

(3) 경기변동의 특성 및 계절적 요인 등

사이버 위협에 대한 대응력을 사전 준비하는 제품 특성 상, 경기변동에 대한 영향을 크게 받지 않는 특징을 보이는 산업입니다. 특히 디지털화가 빠르게 확산되는 추세로사이버 위협에 대해 자산을 보호하고자 하는 니즈로 수요가 지속적으로 증가하고 있습니다.

경기변동의 영향보다는 해킹공격에 의한 사고와 코로나와 같은 원격 근무 형태의 전환 이슈 등에 더 큰긍정적인 영향으로 작용하는 측면이 있습니다.

보안 사업은 년초에 사업 계획이 진행되고 사업계획 확정 후, 예산 3분기 또는 4분기에 배정되므로 연말에 매출이 집중되는 경향이 있습니다. 계약 후 납품완료 기간을 고려하면 통상 4사분기에 매출이 집중됩니다.

(4) 경쟁현황

글로벌 보안 시장의 가장 큰 화두는 Unknown-Detection[1]의 확장입니다. Endpoint 구간의 EDR[2](Endpoint Detection and Response), 네트워크 구간의 NDR[3](Network Detection and Response)에서 모든 로그를 통합하여 탐지하는 XDR[4](Extended Detection and Response)로의 새로운 보안 시장이 빠르게 확산되고 있습니다.

[1] Unknown-Detection : 알려지지 않은 보안 위협을 탐지하는 기술입니다.

[2] EDR : 엔드포인트에서 발생하는 보안 위협을 탐지하고 대응하는 솔루션입니다.

[3] NDR : 네트워크 구간에서 발생하는 보안 위협을 탐지하고 대응하는 솔루션입니다.

[4] XDR : 다양한 보안 솔루션을 통합하여 보안 위협을 포괄적으로 처리하는 솔루션입니다.

(5) 경쟁업체 현황

당사가 속한 보안 산업은 보안 사고 발생 시 개인ㆍ사회ㆍ국가 등 전 영역에 영향을 주는 파급력이 매우 크고, 전 산업의 IT화로 대부분의 산업에서 보안기술이 요구되는등, 그 중요도가 매우 큰 산업이라고 할 수 있습니다. 특히, 보안 관련 기술은 날로 진화하는 공격에 대비하기 위하여 빠른 속도로 고도화되고 있으며 보안 관련 기업 또한소규모 벤처기업부터 글로벌 대기업까지 다양한 형태 및 규모의 기업들이 기술 경쟁을 펼치고 있습니다.

당사가 영위하는 시장 중, 지능형 위협 보안(Advanced Persistent Threat) 시장 역시예외가 아닙니다. 기존 보안 관련 사업을 영위하는 글로벌 기업과 국내 주요 보안회사들이 경쟁하는 형태를 보이고 있고, 다양한 기업들이 사업을 영위하거나 기술을 확장하고 있습니다. 이 시장은 고도화되는 악성코드 위협에 대해 최신 기술 및 솔루션으로 대응하는 것이 매우 중요하며, 이러한 역량을 보유한 기업이 시장에서 경쟁 우위를 가져갈 수 있습니다.

당사가 솔루션을 공급하기 전의 보안솔루션 시장에는, 이러한 지능형 위협 보안(Advanced Persistent Threat)에 대응하기 위해, ‘Trellix(트렐릭스)’, ‘Trend Micro(트렌드 마이크로)’, ‘안랩’, ‘윈스’등과 같은 해외 및 국내 주요 기업들이 악성코드의 패턴을 기반으로 악성코드를 탐지하는 시그니처(signature) 기반 진단 솔루션또는 악성코드의 행위 패턴을 분석하여 탐지하는 행위 기반 진단 솔루션을 공급하고 있었습니다.

이러한 시장 상황에서, 당사는 핵심기술인 리버스엔지니어링(Reverse Engineering)을 바탕으로 자체 개발한 빅데이터 기반의 AI와 CTI(Cyber Threat Intelligence) 기술로 사이버 공격에 대해 선제적으로 대응할 수 있는 최신 보안 솔루션들을 시장에 공급하기 시작하였고, 다수 고객사에서 진행된 PoC(Proof of Concept) 및 BMT(Benchmark Test)에서 경쟁사 대비, 당사의 차별화되고 우수한 성능을 입증하여, 매년 고객사를 확대해 나가고 있으며 대상 시장에서의 입지를 견고히 해 나가고 있습니다.

(6) 비교우위 사항

(가) 공급자의 핵심 경쟁력

|

핵심 경쟁력 |

내용 |

|---|---|

|

기술력 |

리버스엔지니어링 기술 보유 - 어셈블리 레벨 진단: 진단율, 오진 및 과탐 최소화 - 빠른 진단 시간: 기존 APT 솔루션 대비 진단 시간 80% 감소(TTA 시험성적서 획득: 평균 12초 대로 개선) - 우회 기술 탐지 차단: 독자적인 진단방법으로 진단 회피 기술 무력화 * 한국전력기술, 우정사업본부, 국민건강보험공단, 울산항만공사, 부산은행 등 약 60개사 우수 레퍼런스 고객으로 검증 |

|

가능 시장 |

기존 지능형 위협 보안(APT) 경쟁시장과 더불어 파일이동이 이뤄지는 모든 콘텐츠 이동 시장에 솔루션 독점 공급 가능 * 경쟁사 행위기반 보안 솔루션은 진단 속도의 한계로 진입 불가 |

|

마케팅, 유통망 및 유연한 전략 제휴 |

- 온/오프 공격적인 마케팅 홍보 - 총 52개사의 우수 공인파트너 구축 - API 연동을 통한 3rd party 기술 제휴 가능 * KT, 가비아, 다우기술, 모니터랩, 크리니티, 에스큐브아이 협력 중 |

(나) 주력 제품의 경쟁 우위도

|

경쟁 우위 |

내용 |

|---|---|

|

① 고객확보 |

공공, 금융, 기업 우수 레퍼런스 확보 |

|

② 유통라인 |

경쟁 1위 경쟁사 대비 대등한 유통망 보유 전국 52개 공인 파트너사 및 제휴사 보유 (vs. 40개사) |

|

③ 마케팅 |

온/오프라인 전방위 공격적 홍보 |

|

④ 제품특성 |

경쟁시장(지능형 위협 보안)에서의 BMT, 독점 가능 시장(망간, 웹서비스, ECM 보안)에서의 PoC를 통해 당사의 제품 속도, 탐지력 등 우수성 입증 |

|

⑤ 기술협력 |

국내 통신사 대기업, 보안 기업, 해외 유수의 보안 기업들과 공동 사업 추진을 위한 기술협력 추진 |

(다) 글로벌 트렌드인 Unknown Threat Detection에서의 당사의 강점과 방향성

지능화된 공격으로 인해 시장의 Unknown Threat Detection 요구는 경쟁보안업계를통해 약 10여년 전 샌드박스라는 가상의 공간으로 파일을 실행시켜 악성유무를 판단하는 APT 솔루션을 출시하게 하였습니다. 하지만 공격 형태가 진화되면서 샌드박스를 우회할 수 있는 공격이 빠르게 증가하고 있습니다.

공격 형태의 변화는 기존의 샌드박스 기술수준에서 벗어나 새로운 알고리즘과 기술을 필요로 하게 되었고 해외 주요 보안 업체들은 사후대응영역인 XDR로 기술발전을진행하고 있습니다. 그러나, 이러한 XDR로는 사전대응이 필요한 영역에 대해 대응이 불가능하다는 한계가 존재합니다. 망간자료전송 구간이나 웹 게시판 구간, ECM 구간 등은 기존 사후대응 시 시간차 공격이나 우회 공격에 대해 방어가 불가능한 구간으로 사전대응이 반드시 필요한 영역입니다. 이에 당사는 기술적 강점인 UnknownThreat Detection, Non-PE(비실행파일) 탐지능력, 사전에 진단가능한 빠른 진단속도를 바탕으로 파일이 오고가는 모든 구간에 사전대응 영역의 시장을 개척해 나가고 있습니다.

라. 신규사업

현재 정보보안 산업의 솔루션들이 클라우드 서비스화 되면서 고객들은 다양한 CSP(Cloud Service Provider)의 Market을 통해 구독 형식으로 구매가 이뤄지고 있습니다. 당사는 안정적인 성장을 위해 클라우드 서비스 제품의 연구개발을 진행하고 있으며경쟁력있는 CSP(Cloud Service Provider)와 협업을 통해 SECaaS(Security as a Service) 사업영역으로의 신규사업을 지속적으로 추진하고 있습니다.

(1) MARS TI

MARS TI 서비스는 클라우드 기반 SaaS(Software as a Service) 형태로 제공되는 콘텐츠 전문 TI(Threat Intelligence) 플랫폼입니다. 의심스러운 이메일, URL, 문서 등의 콘텐츠 대상으로, 기업 보안 담당자들이 간편하게 관련 위협 정보를 조사하고 추가적인 최신 위협에 대한 상관관계를 분석할 수 있도록 지원합니다.

특히, 당사의 핵심 기술인 비실행형 파일 전문 분석 엔진 MARS(Malware Analysis Reengineering System)이 탑재되어, 악성 행위를 정확하고 신속하게 탐지할 수 있는 강력한 보안 솔루션을 제공합니다

(2) DISARM for MS365

DISARM for MS365는 Microsoft 클라우드 서비스 MS365 이메일 사용자들을 위한 SaaS(Software as a Service) 형태의 최신 이메일 보안 솔루션입니다. 이 서비스는 고객사로 유입되는 악성코드를 차단하는 데 최적화되어 있으며, 알려지지 않은 공격까지 사전에 탐지하고 차단할 수 있는 지능형 위협 대응 기능을 제공합니다.

DISARM은 '제로 트러스트(Zero Trust)' 개념을 기반으로 개발된 콘텐츠 무해화 및 재구성(CDR: Content Disarm & Reconstruction) 기술을 탑재해 매크로나 자바스크립트와 같은 정상적인 기능을 악용한 공격이나, 쉽게 변경되며 사용자를 속이기 쉬운 문서 파일 기반의 위협을 근본적으로 무력화시킬 수 있는 차별화된 특징을 갖고 있습니다.

마. 기업인수목적회사의 합병추진

당사는 사업보고서 제출일 현재 해당사항이 없습니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 별도재무정보

| (단위 : 원) |

| 구분 | 제10기 (2024.12.31) |

제9기 (2023.12.31) |

제8기 (2022.12.31) |

| 회계처리기준 | K-IFRS | K-IFRS | K-IFRS |

| [유동자산] | 6,946,914,862 | 14,441,569,403 | 3,431,164,365 |

| 당좌자산 | 6,736,544,862 | 14,084,611,403 | 2,995,062,365 |

| 재고자산 | 210,370,000 | 356,958,000 | 436,102,000 |

| [비유동자산] | 3,968,801,079 | 4,555,594,501 | 4,693,998,279 |

| 투자자산 | - | - | - |

| 유형자산 | 3,548,495,593 | 4,102,939,649 | 4,241,582,499 |

| 무형자산 | 379,785,220 | 402,287,231 | 404,548,492 |

| 기타비유동자산 | 40,520,266 | 50,367,621 | 47,867,288 |

| 자 산 총 계 | 10,915,715,941 | 18,997,163,904 | 8,125,162,644 |

| [유동부채] | 3,443,056,777 | 2,289,625,785 | 1,490,054,061 |

| [비유동부채] | 580,993,087 | 612,212,649 | 633,237,326 |

| 부 채 총 계 | 4,024,049,864 | 2,901,838,434 | 2,123,291,387 |

| [자본금] | 3,990,771,000 | 3,974,667,500 | 3,268,809,500 |

| [자본잉여금] | 41,291,196,075 | 40,964,892,685 | 25,765,050,803 |

| [기타자본항목] | 767,395,610 | 817,249,764 | 860,391,173 |

| [결손금] | (39,157,696,608) | (29,661,484,479) | (23,892,380,219) |

| 자 본 총 계 | 6,891,666,077 | 16,095,325,470 | 6,001,871,257 |

| 부채 및 자본 총계 | 10,915,715,941 | 18,997,163,904 | 8,125,162,644 |

| 종속·관계공동기업 투자주식의 평가방법 | 해당사항없음 | 해당사항없음 | 해당사항없음 |

| 구분 | 2024.01.01 ~2024.12.31 |

2023.01.01 ~2023.12.31 |

2022.01.01 ~2022.12.31 |

| 매출액 | 1,411,766,617 | 2,173,321,638 | 2,543,843,927 |

| 영업이익 | (7,263,579,966) | (5,884,657,526) | (5,800,385,015) |

| 당기순이익 | (9,435,751,464) | (5,756,975,659) | (5,723,297,224) |

| 기본주당순이익 | (1,182) | (816) | (882) |

| 희석주당순이익 (손실) |

(1,182) | (816) | (882) |

2. 연결재무제표

당사는 사업보고서 제출일 현재 해당사항 없습니다.

3. 연결재무제표 주석

당사는 사업보고서 제출일 현재 해당사항 없습니다.

4. 재무제표

4-1. 재무상태표

|

재무상태표 |

|

제 10 기 2024.12.31 현재 |

|

제 9 기 2023.12.31 현재 |

|

제 8 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 10 기 |

제 9 기 |

제 8 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

6,946,914,862 |

14,441,569,403 |

3,431,164,365 |

|

현금및현금성자산 |

5,946,483,480 |

3,674,631,647 |

2,449,833,598 |

|

단기금융상품 |

10,000,000,000 |

||

|

매출채권 및 기타유동채권 |

450,842,889 |

229,789,275 |

438,904,484 |

|

기타유동자산 |

277,147,423 |

164,209,661 |

101,098,173 |

|

유동재고자산 |

210,370,000 |

356,958,000 |

436,102,000 |

|

당기법인세자산 |

62,071,070 |

15,980,820 |

5,226,110 |

|

비유동자산 |

3,968,801,079 |

4,555,594,501 |

4,693,998,279 |

|

장기매출채권 및 기타비유동채권 |

20,520,266 |

50,367,621 |

47,867,288 |

|

유형자산 |

3,490,189,718 |

3,893,677,742 |

3,960,882,798 |

|

사용권자산 |

58,305,875 |

209,261,907 |

280,699,701 |

|

무형자산 |

379,785,220 |

402,287,231 |

404,548,492 |

|

당기손익-공정가치측정금융자산 |

20,000,000 |

||

|

자산총계 |

10,915,715,941 |

18,997,163,904 |

8,125,162,644 |

|

부채 |

|||

|

유동부채 |

3,443,056,777 |

2,289,625,785 |

1,490,054,061 |

|

매입채무 및 기타유동채무 |

2,931,296,306 |

352,906,119 |

978,977,797 |

|

유동 차입금(사채 포함) |

1,200,000,000 |

||

|

유동 리스부채 |

32,739,318 |

73,518,925 |

73,308,335 |

|

유동충당부채 |

158,761,679 |

158,761,679 |

129,555,579 |

|

기타 유동부채 |

320,259,474 |

504,439,062 |

308,212,350 |

|

비유동부채 |

580,993,087 |

612,212,649 |

633,237,326 |

|

비유동 리스부채 |

31,463,419 |

116,569,888 |

176,936,641 |

|

순확정급여부채 |

483,146,558 |

390,741,359 |

342,677,784 |

|

비유동종업원급여충당부채 |

32,396,946 |

31,227,983 |

23,910,486 |

|

비유동충당부채 |

24,439,483 |

23,674,787 |

|

|

기타 비유동 부채 |

33,986,164 |

49,233,936 |

66,037,628 |

|

부채총계 |

4,024,049,864 |

2,901,838,434 |

2,123,291,387 |

|

자본 |

|||

|

자본금 |

3,990,771,000 |

3,974,667,500 |

3,268,809,500 |

|

자본잉여금 |

41,291,196,075 |

40,964,892,685 |

25,765,050,803 |

|

기타자본구성요소 |

767,395,610 |

817,249,764 |

860,391,173 |

|

이익잉여금(결손금) |

(39,157,696,608) |

(29,661,484,479) |

(23,892,380,219) |

|

자본총계 |

6,891,666,077 |

16,095,325,470 |

6,001,871,257 |

|

자본과부채총계 |

10,915,715,941 |

18,997,163,904 |

8,125,162,644 |

4-2. 포괄손익계산서

|

포괄손익계산서 |

|

제 10 기 2024.01.01 부터 2024.12.31 까지 |

|

제 9 기 2023.01.01 부터 2023.12.31 까지 |

|

제 8 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 10 기 |

제 9 기 |

제 8 기 |

|

|---|---|---|---|

|

수익(매출액) |

1,411,766,617 |

2,173,321,638 |

2,543,843,927 |

|

매출원가 |

|||

|

매출총이익 |

1,411,766,617 |

2,173,321,638 |

2,543,843,927 |

|

판매비와관리비 |

8,675,346,583 |

8,057,979,164 |

8,344,228,942 |

|

영업이익(손실) |

(7,263,579,966) |

(5,884,657,526) |

(5,800,385,015) |

|

기타이익 |

3,355,202 |

15,595,932 |

31,688,774 |

|

기타손실 |

2,499,996,255 |

2,542,128 |

46,633,710 |

|

금융수익 |

379,452,717 |

207,073,844 |

105,193,797 |

|

금융원가 |

54,983,162 |

92,445,781 |

13,161,070 |

|

법인세비용차감전순이익(손실) |

(9,435,751,464) |

(5,756,975,659) |

(5,723,297,224) |

|

법인세비용(수익) |

|||

|

당기순이익(손실) |

(9,435,751,464) |

(5,756,975,659) |

(5,723,297,224) |

|

기타포괄손익 |

(60,460,665) |

(12,128,601) |

9,293,063 |

|

총포괄손익 |

(9,496,212,129) |

(5,769,104,260) |

(5,714,004,161) |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(1,182.00) |

(816.00) |

(882.00) |

|

희석주당이익(손실) (단위 : 원) |

(1,182.00) |

(816.00) |

(882.00) |

4-3. 자본변동표

|

자본변동표 |

|

제 10 기 2024.01.01 부터 2024.12.31 까지 |

|

제 9 기 2023.01.01 부터 2023.12.31 까지 |

|

제 8 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||

|---|---|---|---|---|---|

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금 |

자본 합계 |

|

|

2022.01.01 (기초자본) |

3,017,371,500 |

19,355,707,970 |

610,745,178 |

(18,178,376,058) |

4,805,448,590 |

|

당기순이익(손실) |

(5,723,297,224) |

(5,723,297,224) |

|||

|

확정급여제도의재측정요소 |

9,293,063 |

9,293,063 |

|||

|

유상증자 |

251,438,000 |

6,409,342,833 |

6,660,780,833 |

||

|

주상보상비용 |

249,645,995 |

249,645,995 |

|||

|

주식매수선택권 |

|||||

|

2022.12.31 (기말자본) |

3,268,809,500 |

25,765,050,803 |

860,391,173 |

(23,892,380,219) |

6,001,871,257 |

|

2023.01.01 (기초자본) |

3,268,809,500 |

25,765,050,803 |

860,391,173 |

(23,892,380,219) |

6,001,871,257 |

|

당기순이익(손실) |

(5,756,975,659) |

(5,756,975,659) |

|||

|

확정급여제도의재측정요소 |

(12,128,601) |

(12,128,601) |

|||

|

유상증자 |

686,951,000 |

14,882,097,680 |

15,569,048,680 |

||

|

주상보상비용 |

218,773,103 |

218,773,103 |

|||

|

주식매수선택권 |

18,907,000 |

317,744,202 |

(261,914,512) |

74,736,690 |

|

|

2023.12.31 (기말자본) |

3,974,667,500 |

40,964,892,685 |

817,249,764 |

(29,661,484,479) |

16,095,325,470 |

|

2024.01.01 (기초자본) |

3,974,667,500 |

40,964,892,685 |

817,249,764 |

(29,661,484,479) |

16,095,325,470 |

|

당기순이익(손실) |

(9,435,751,464) |

(9,435,751,464) |

|||

|

확정급여제도의재측정요소 |

(60,460,665) |

(60,460,665) |

|||

|

유상증자 |

|||||

|

주상보상비용 |

119,711,014 |

119,711,014 |

|||

|

주식매수선택권 |

16,103,500 |

326,303,390 |

(169,565,168) |

172,841,722 |

|

|

2024.12.31 (기말자본) |

3,990,771,000 |

41,291,196,075 |

767,395,610 |

(39,157,696,608) |

6,891,666,077 |

4-4. 현금흐름표

|

현금흐름표 |

|

제 10 기 2024.01.01 부터 2024.12.31 까지 |

|

제 9 기 2023.01.01 부터 2023.12.31 까지 |

|

제 8 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 10 기 |

제 9 기 |

제 8 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(6,676,283,477) |

(5,319,962,288) |

(4,900,027,950) |

|

당기순이익(손실) |

(9,435,751,464) |

(5,756,975,659) |

(5,723,297,224) |

|

당기순이익조정을 위한 가감 |

505,094,649 |

690,690,807 |

592,037,494 |

|

영업활동으로 인한 자산 부채의 변동 |

1,959,692,104 |

(274,125,064) |

217,762,854 |

|

이자수취(영업) |

394,172,034 |

103,787,910 |

13,705,666 |

|

이자지급(영업) |

(53,400,550) |

(72,585,572) |

|

|

법인세환급(납부) |

(46,090,250) |

(10,754,710) |

(236,740) |

|

투자활동현금흐름 |

9,985,189,937 |

(10,263,119,543) |

139,507,152 |

|

단기금융상품의 취득 |

(10,000,000,000) |

(1,000,000,000) |

|

|

단기금융상품의 처분 |

10,000,000,000 |

2,000,000,000 |

|

|

장기금융상품의 취득 |

(20,000,000) |

||

|

당기손익인식금융자산의 취득 |

|||

|

당기손익인식금융자산의 처분 |

1,020,245,900 |

||

|

유형자산의 취득 |

(13,392,547) |

(223,810,986) |

(1,721,000,901) |

|

유형자산의 처분 |

2,363,637 |

15,589,909 |

3,043,000 |

|

무형자산의 취득 |

(24,787,053) |

(55,048,466) |

(225,299,847) |

|

임차보증금의 증가 |

(2,628,100) |

(300,000) |

(44,281,000) |

|

임차보증금의 감소 |

38,079,000 |

450,000 |

106,800,000 |

|

정부보조금의 수취 |

5,555,000 |

||

|

재무활동현금흐름 |

(1,074,959,738) |

16,767,602,002 |

4,635,518,735 |

|

단기차입금의 증가 |

3,200,000,000 |

||

|

단기차입금의 상환 |

(1,200,000,000) |

(2,000,000,000) |

|

|

장기차입금의 증가 |

(1,889,700,000) |

||

|

장기차입금의 상환 |

|||

|

금융리스부채의 지급 |

(47,801,460) |

(76,183,368) |

(135,562,098) |

|

주식의 발행 |

16,486,824,000 |

6,666,627,132 |

|

|

주식선택권행사로 인한 현금유입 |

173,915,242 |

76,195,210 |

|

|

신주발행비 지급 |

(1,073,520) |

(919,233,840) |

(5,846,299) |

|

환율변동효과전현금및현금성자산의 증가(감소) |

2,233,946,722 |

1,184,520,171 |

(125,002,063) |

|

현금및현금성자산에 대한 환율변동효과 |

37,905,111 |

40,277,878 |

78,162,093 |

|

현금및현금성자산의 증가(감소) |

2,271,851,833 |

1,224,798,049 |

(46,839,970) |

|

기초현금및현금성자산 |

3,674,631,647 |

2,449,833,598 |

2,496,673,568 |

|

기말현금및현금성자산 |

5,946,483,480 |

3,674,631,647 |

2,449,833,598 |

5. 재무제표 주석

1. 일반사항

시큐레터 주식회사(이하 "당사")는 2015년 9월 10일 설립되어 정보 보안 소프트웨어 연구개발 및 판매, 정보 보안 처리 기술 교육 및 컨설팅 사업을 영업으로 하고 있으며,경기도 성남시 수정구 금토로 80번길 11에 본점 및 부설연구소를 두고 있습니다. 당사는 2023년 8월 24일자로 코스닥시장에 주식을 상장하였습니다.

당기말 현재 보통주 자본금은 3,990,771천원으로 당기말 현재 주주 현황은 다음과 같습니다.

| (단위: 주, %) | |||

|---|---|---|---|

| 주주명 |

주식수 |

지분율 | 관계 |

| 임차성 | 3,164,499 | 39.81% | 대표이사 |

| 기타 | 4,817,043 | 60.19% | |

| 합 계 | 7,981,542 | 100.00% | |

2. 중요한 회계정책

다음은 재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 재무제표 작성 기준

당사의 재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성됐습니다.한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중대한민국이 채택한 내용을 의미합니다.

재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함), 공정가치로 측정하는 특정 유형자산과 투자부동산 유형 |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 당사가 채택한 제ㆍ개정 기준서

당사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 발생하는 리스부채

기업회계기준서 제1116호 '리스' 개정사항은 판매자-리스이용자가 판매후리스 거래에서 생기는 리스부채 측정 시 판매자-리스이용자가 계속 보유하는 사용권에 대해서는 어떠한 차손익도 인식하지 않도록 요구사항을 명확히 하였습니다. 이 개정사항이 재무제표에 미치는 영향은 없습니다.

기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동·비유동 분류

기업회계기준서 제1001호의 개정사항은 부채의 유동·비유동 분류에 대한 다음의 요구사항을 명확히 합니다.

- 결제를 연기할 수 있는 권리의 의미

- 연기할 수 있는 권리가 보고기간말 현재 존재해야 함

- 유동성 분류는 기업의 연기할 권리의 행사 가능성에 영향을 받지 않음

- 기업이 자신의 지분상품을 이전하여 부채를 결제할 수 있는 조건은 그 옵션을 지분

상품으로 분류하고 동 옵션을 복합금융상품의 자본 요소로서 부채와 분리하여 인식하는 경우라면, 유동·비유동 분류에 영향을 미치지 않음

또한, 기업이 차입약정으로 인해 발생한 부채를 비유동부채로 분류하고, 결제를 연기할 수 있는 기업의 권리가 보고기간 후 12개월 이내에 약정사항을 준수하는지 여부에 따라 좌우되는 경우 이를 공시해야 합니다. 이 개정사항이 재무제표에 미치는 영향은 없습니다.

기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품: 공시' 개정 - 공급자금융약정

기업회계기준서 제1007호 '현금흐름표', 제1107호 '금융상품: 공시'의 개정은 공급자금융약정의 특성을 명확히 하고 그러한 약정에 대한 추가 공시를 요구합니다. 이 개정사항의 공시 요구사항은 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 및 유동성위험의 노출에 미치는 영향을 이해할 수 있도록 도움을 주기 위한 것입니다. 이 개정사항이 재무제표에 미치는 영향은 없습니다.

2.2.2 당사가 적용하지 않은 제ㆍ개정 기준서

제정ㆍ공표되었으나 2024년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 아니한 주요 제ㆍ개정 기준서는 다음과 같습니다. 당사는 재무제표 작성시 다음의 제ㆍ개정 기준서 및 해석서를 조기적용하지 아니하였으며, 당사에 중요한 영향을 미치지 않을 것으로 판단됩니다.

기업회계기준서 제1021호 '환율변동효과' 개정 - 교환가능성 결여

기업이 다른 통화와의 교환가능성을 평가하는 방법과 교환 가능성 결여 시 현물환율을 결정하는 방법을 명확히 하기 위해 기업회계기준서 제1021호 '환율변동효과'가 개정되었습니다. 또한 이 개정사항은 교환가능성이 결여된 통화가 기업의 재무성과, 재무상태 및 현금흐름에 어떻게 영향을 미치는지 또는 영향을 미칠 것으로 예상되는지를 재무제표 이용자가 이해할 수 있는 정보를 공시하도록 요구합니다. 이 개정사항은 2025년 1월 1일 이후 최초로 시작되는 회계연도부터 적용됩니다. 조기적용이 허용되며 그 사실은 공시되어야 합니다. 이 개정사항을 적용할 때 당사는 비교정보를 재작성하지 않습니다. 이 개정사항은 재무제표에 중요한 영향을 미치지 않을 것으로 예상됩니다.

기업회계기준서 제1109호 '금융상품' 및 제1107호 '금융상품: 공시' 개정 - 금융상품의 분류 및 측정

기업회계기준서 제1109호 '금융상품' 및 제1107호 '금융상품: 공시' 개정 - 금융상품의 분류 및 측정 개정사항은 다음을 포함합니다.

- 결제일에 제거되는 금융부채와 전자지급시스템을 사용하여 결제되는 금융부채를 결제일 전에 제거하기 위한 회계정책 선택(특정 요건이 충족되는 경우)을 도입하는 것을 명확히 함

- ESG 및 유사한 특성이 있는 금융자산의 계약상 현금흐름을 평가하는 방법에 대한

추가적인 지침

- 비소구 특성을 구성하는 것이 무엇인지와 계약상 연계된 금융상품의 특징이 무엇인지를 명확히 함

- 우발특성이 있는 금융상품에 대한 공시사항과 기타포괄손익-공정가치 측정 지분상품에 대한 추가적인 공시 요구사항을 도입

이 개정사항은 2026년 1월 1일 이후 시작하는 회계연도부터 적용됩니다. 조기 적용이 허용되며, 금융자산의 분류 및 이와 관련된 공시사항에 대한 개정사항만을 조기 적용할 수 도 있습니다. 당사는 현재 개정사항을 조기 적용하지 않을 계획입니다. 개정사항이 재무제표에 중요한 영향을 미치지 않을 것으로 예상되지만 아직 평가가 완료되지 않았습니다.

2.2.3 한국채택국제회계기준 연차개선 Volume 11

기준서간 요구사항의 일관성을 제고하고, 불명확한 부분을 명확히 하여, 이해가능성을 개선하고자 한국채택국제회계기준 연차개선 Volume 11이 발표되었습니다.

- 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택': K-IFRS 최초 채택 시 위험회피회계 적용

- 기업회계기준서 제1107호 '금융상품: 공시': 제거 손익, 실무적용지침

- 기업회계기준서 제1109호 '금융상품': 리스부채의 제거 회계처리와 거래가격의 정의

- 기업회계기준서 제1110호 '연결재무제표': 사실상의 대리인 결정

- 기업회계기준서 제1007호 '현금흐름표': 원가법

이 개정사항은 2026년 1월 1일 이후 최초로 시작되는 회계연도부터 적용됩니다. 조기 적용이 허용되며 그 사실은 공시되어야 합니다. 이 개정사항은 재무제표에 중요한 영향을 미치지 않을 것으로 예상됩니다.

2.3 외화환산

(1) 기능통화와 표시통화

당사는 당사의 영업활동이 이뤄지는 주된 경제 환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 당사의 기능통화와 표시통화는 대한민국의 원화입니다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식됩니다. 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다.

차입금과 관련된 외환차이는 손익계산서에 금융원가로 표시되며, 다른 외환차이는 '기타수익' 또는 '기타비용'에 표시됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으로,기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

2.4 현금 및 현금성자산

당사는 취득일로부터 만기일이 3개월 이내인 투자자산을 현금 및 현금성자산으로 분류하고 있습니다.

2.5 금융자산

(1) 분류

당사는 다음의 측정 범주로 금융자산을 분류합니다.

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 당사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

당사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 당사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가 측정 금융자산

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 기타포괄손익-공정가치로 측정하는 금융자산의 손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다. 외환손익은 '기타수익' 또는 '기타비용'으로 표시하고 손상차손은 '기타비용'으로 표시합니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다.

② 지분상품

당사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 중장기 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 당사가배당을 받을 권리가 확정된 때 '금융수익'으로 표시하여 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

당사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 당사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다(당사가 신용위험이 유의적으로 증가하였는지를 결정하는 방법은 주석 4 참조).

(4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

당사가 금융자산을 양도한 경우라도 채무자의 채무불이행시의 소구권 등으로 양도한금융자산의 소유에 따른 위험과 보상의 대부분을 당사가 보유하는 경우에는 이를 제거하지 않고 그 양도자산 전체를 계속하여 인식하되, 수취한 대가를 금융부채로 인식합니다. 해당 금융부채는 재무상태표에 '차입금'으로 분류하고 있습니다.

(5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

2.6 파생상품

파생상품은 파생상품 계약 체결 시점에 공정가치로 최초 인식되며 이후 공정가치로 재측정됩니다. 위험회피회계의 적용 요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 '기타수익(비용)' 또는 '금융수익(비용)'으로 손익계산서에 인식됩니다.

2.7 매출채권

매출채권은 공정가치로 인식할 때에 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다.

2.8 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 개별법에 따라 결정됩니다.

2.9 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 유형자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 구 분 |

추정 내용연수 |

|---|---|

| 건물 | 40년 |

| 차량운반구 | 5년 |

| 비품 | 5년 |

| 시설장치 | 5년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.10 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화되고, 적격자산을 취득하기 위한 특정목적차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안 자본화 가능한 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다.

2.11 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식하고 있으며, 시장이자율보다 낮은 이자율의 정부대여금의 효익은 정부보조금으로 처리하고 있습니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

2.12 무형자산

영업권을 제외한 무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을 차감한 금액으로 표시됩니다.

회원권은 이용 가능 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안 정액법으로 상각됩니다.

| 구 분 |

추정 내용연수 |

|---|---|

| 특허권 | 5년 |

| 상표권 | 5년 |

| 소프트웨어 | 5년 |

2.13 비금융자산의 손상

영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

2.14 매입채무및기타채무

매입채무및기타채무는 당사가 보고기간말 전에 재화나 용역을 제공받았으나 지급되지 않은 부채입니다. 해당 채무는 무담보이며, 보통 인식 후 30일 이내에 지급됩니다. 매입채무및기타채무는 지급기일이 보고기간 후 12개월 후가 아니라면 유동부채로 표시되었습니다. 해당 채무들은 최초에 공정가치로 인식되고 후속적으로 유효이자율법을 적용한 상각후원가로 측정됩니다.

당사는 공급자금융약정으로 생긴 금융부채가 매입채무의 속성 및 기능과 유사한 경우 이를 재무상태표에서 매입채무 및 기타채무로 분류합니다. 만약 당사의 공급자금융약정이 정상 영업 주기내에 사용되는 운전 자본의 일부이고, 제공되는 담보 수준이 매입채무와 유사하며, 공급자금융약정으로 생긴 부채의 조건이 공급자금융약정에 해당하지 않는 매입채무의 조건과 실질적으로 다르지 않는 경우가 이에 해당합니다. 공급자금융약정으로 생긴 부채가 재무상태표에서 매입채무 및 기타채무로 분류되는 경우 이와 관련된 현금흐름은 연결현금흐름표의 영업활동에 포함됩니다.

2.15 금융부채

(1) 분류 및 측정

당기손익-공정가치 측정 금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채를 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 '매입채무및기타채무', '차입금' 등으로 표시됩니다.

특정일에 의무적으로 상환해야 하는 우선주는 부채로 분류됩니다. 이러한 우선주에 대한 유효이자율법에 따른 이자비용은 다른 금융부채에서 인식한 이자비용과 함께 손익계산서 상 '금융원가'로 인식됩니다.

보고기간 후 12개월 이상 부채의 결제를 연기할 수 있는 권리를 가지고 있지 않다면 차입금은 유동부채로 분류합니다.

(2) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다. 소멸하거나 제3자에게 양도한 금융부채의 장부금액과 지급한 대가(양도한 비현금자산이나 부담한 부채를 포함)의 차액은 당기손익으로 인식합니다.

2.16 충당부채

과거사건의 결과로 현재의 법적의무나 의제의무가 존재하고, 그 의무를 이행하기 위한 자원의 유출가능성이 높으며, 당해 금액의 신뢰성 있는 추정이 가능한 경우 판매보증충당부채, 복구충당부채 및 소송충당부채 등을 인식하고 있습니다. 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 측정되며, 시간경과로 인한 충당부채의 증가는 이자비용으로 인식됩니다.

2.17 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다.

당기법인세비용은 보고기간말 현재 제정되었거나 실질적으로 제정된 세법에 근거하여 측정합니다. 경영진은 적용 가능한 세법 규정이 해석에 따라 달라질 수 있는 상황에 대하여 당사가 세무신고 시 적용한 세무정책에 대하여 주기적으로 평가하고 있으며, 세무당국이 불확실한 법인세 처리를 수용할 가능성이 높은지 고려합니다. 당사는법인세 측정 시 가장 가능성이 높은 금액 또는 기댓값 중 불확실성의 해소를 더 잘 예측할 것으로 예상되는 방법을 사용하여 불확실성의 영향을 반영합니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 발생하는 일시적차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식됩니다. 다만,사업결합 이외의 거래에서 자산ㆍ부채를 최초로 인식할 때 발생하는 이연법인세 자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식되지 않습니다.

이연법인세자산은 차감할 일시적 차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식됩니다.

이연법인세 자산과 부채는 법적으로 당기법인세자산과 당기법인세부채를 상계할 수 있는 권리를 당사가 보유하고 있고, 이연법인세 자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련된 경우에 상계합니다. 당기법인세 자산과 부채는 법적으로 상계할 수 있는 권리를 당사가 보유하고 있고, 순액으로 결제할 의도가 있거나 자산을 실현하는 동시에 부채를 결제하려는 의도가 있는 경우에 상계합니다.

필라 2 법률에 따라 납부하는 글로벌 최저한세는 기업회계기준서 제1012호 '법인세'의 적용대상 법인세입니다. 당사는 글로벌 최저한세의 영향으로 인한 이연법인세 회계처리에 대한 일시적인 의무 완화를 적용하고 발생하는 시점에 당기법인세로 회계처리합니다.

2.18 종업원급여

(1) 퇴직급여

당사의 퇴직연금제도는 확정기여제도와 확정급여제도로 구분됩니다.

확정기여제도는 당사가 고정된 금액의 기여금을 별도 기금에 지급하는 퇴직연금제도이며, 기여금은 종업원이 근무용역을 제공했을 때 비용으로 인식됩니다.

확정급여제도는 확정기여제도를 제외한 모든 퇴직연금제도입니다. 일반적으로 확정급여제도는 연령, 근속연수나 급여수준 등의 요소에 의하여 종업원이 퇴직할 때 지급받을 퇴직연금급여의 금액이 확정됩니다. 확정급여제도와 관련하여 재무상태표에 계상된 부채는 보고기간말 현재 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 금액입니다. 확정급여채무는 매년 독립된 보험계리인에 의해 예측단위적립방식에 따라 산정되며, 확정급여채무의 현재가치는 그 지급시점과 만기가 유사한 우량회사채의 이자율로 기대미래현금유출액을 할인하여 산정됩니다. 한편, 순확정급여부채와 관련한 재측정요소는 기타포괄손익으로 인식됩니다.

제도개정, 축소 또는 정산이 발생하는 경우, 과거근무원가 또는 정산으로 인한 손익은 당기손익으로 인식됩니다.

(2) 기타장기종업원급여

당사는 장기 근속 임직원에게 장기종업원급여를 제공하고 있습니다. 이 급여를 받을 수 있는 권리는 장기간 근무한 임직원에게만 주어집니다. 기타장기종업원급여는 확정급여제도와 동일한 방법으로 측정되며, 근무원가, 기타장기종업원급여부채의 순이자 및 재측정요소는 당기손익으로 인식됩니다. 또한, 이러한 부채는 매년 독립적이고적격한 보험계리사에 의해 평가됩니다.

(3) 주식기준보상

종업원에게 부여한 주식결제형 주식기준보상은 부여일에 지분상품의 공정가치로 측정되며, 가득기간에 걸쳐 종업원급여비용으로 인식됩니다. 가득될 것으로 예상되는 지분상품의 수량은 매 보고기간말에 비시장성과조건을 고려하여 재측정되며, 당초 추정치로부터의 변동액은 당기손익과 자본으로 인식됩니다.

주식선택권의 행사시점에 신주를 발행할 때 직접적으로 관련되는 거래비용을 제외한순유입액은 자본금(명목가액)과 주식발행초과금으로 인식됩니다.

2.19 수익인식

(1) 수행의무의 식별

당사는 고객에게 IT보안 소프트웨어 및 하드웨어의 공급, 유지보수, 컨설팅 등을 제공하는 사업을 영위하고 있습니다. 기업회계기준서 제1115호 적용 시 ① 하드웨어 및 소프트웨어 판매, ② 유지보수 용역, ③ 컨설팅 용역, ④ 소프트웨어 라이선스 제공 등의 구별되는 수행의무를 식별하며, 수행의무 이전 시점에 수익을 인식합니다.

(2) 수행의무의 이행시점

당사는 계약기간 동안 고객에게 소프트웨어 업데이트 및 유지보수 용역을 제공할 의무가 있으므로 이러한 수행의무에 배분된 거래가격을 용역을 제공하는 기간에 걸쳐 수익으로 인식합니다. 또한 하드웨어 판매로 인한 수익은 고객에게 제품의 설치가 완료되고 고객이 인수하는 시점에 인식하며, 컨설팅 용역 제공으로 인한 수익은 최종산출물에 대한 검수 완료시점에 인식합니다.

한편, 당사는 소프트웨어 라이선스를 고객에게 제공하고 있으며, 당사가 제공하는 소프트웨어 라이선스는 일반적으로 라이선스 기간 동안 당사의 소프트웨어에 접근할 수 있도록 하는 것이므로 기간에 걸쳐 이행하는 수행의무로 회계처리합니다. 고객에게 제공된 소프트웨어의 사용과정에 영향을 미칠 수 있는 이행되지 않은 의무가 남아있지 않은 경우, 동 소프트웨어 라이선스에 대한 사용권이 이전된 것으로 보아 고객에게 라이선스를 제공하는 시점에 수익을 인식하고 있습니다.

(3) 거래가격의 배분

당사는 하나의 계약에서 식별된 여러 수행의무에 상대적 개별 판매가격을 기초로 거래가격을 배분합니다. 각 수행의무의 개별 판매가격을 추정하기 위하여 '관측가능한 별도의 시장판매단가'을 사용합니다.

2.20 리스

당사는 다양한 사무실, 자동차, IDC(Internet Data Center)상면, 사무용기기를 리스하고 있습니다. 리스계약은 일반적으로 1~4년의 고정기간으로 체결되지만 아래에서설명하는 연장선택권이 있을 수 있습니다.

계약에는 리스요소와 비리스요소가 모두 포함될 수 있습니다. 당사는 상대적 개별 가격에 기초하여 계약 대가를 리스요소와 비리스요소에 배분하였습니다. 그러나 당사가 리스이용자인 IDC(Internet Data Center)상면 리스의 경우 리스요소와 비리스요소를 분리하지 않고 하나의 리스요소로 회계처리하는 실무적 간편법을 적용하였습니다.

리스조건은 개별적으로 협상되며 다양한 계약조건을 포함합니다. 리스계약에 따라 부과되는 다른 제약은 없지만 리스자산을 차입금의 담보로 제공할 수는 없습니다.

전환일로부터 당사는 리스된 자산을 사용할 수 있는 리스개시일에 사용권자산과 이에 대응하는 부채를 인식합니다.

당사는 계약이 집행가능한 기간 내에서 해지불능기간에 리스이용자가 연장선택권을 행사할 것이 상당히 확실한 경우의 그 대상기간과 종료선택권을 행사하지 않을 것이 상당히 확실한 경우의 그 대상기간을 포함하여 리스기간을 산정합니다. 당사는 리스이용자와 리스제공자가 각각 다른 당사자의 동의 없이 종료할 수 있는 권리가 있는 경우 계약을 종료할 때 부담할 경제적 불이익을 고려하여 집행가능한 기간을 산정합니다.

리스에서 생기는 자산과 부채는 최초에 현재가치기준으로 측정합니다. 리스부채는 다음 리스료의 순현재가치를 포함합니다.

| - | 받을 리스 인센티브를 차감한 고정리스료(실질적인 고정리스료 포함) |

| - | 개시일 현재 지수나 요율을 사용하여 최초 측정한, 지수나 요율(이율)에 따라 달라지는 변동리스료 |

| - | 잔존가치보증에 따라 당사(리스이용자)가 지급할 것으로 예상되는 금액 |

| - | 당사(리스이용자)가 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격 |

| - | 리스기간이 당사(리스이용자)의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액 |

리스이용자가 리스 연장선택권을 행사할 것이 상당히 확실한 경우 그 선택권의 행사에 따라 지급할 리스료 또한 리스부채의 측정에 포함됩니다.

리스의 내재이자율을 쉽게 산정할 수 있는 경우 그 이자율로 리스료를 할인합니다. 내재이자율을 쉽게 산정할 수 없는 경우에는 리스이용자가 비슷한 경제적 환경에서 비슷한 기간에 걸쳐 비슷한 담보로 사용권자산과 가치가 비슷한 자산을 획득하는 데 필요한 자금을 차입한다면 지급해야 할 이자율인 리스이용자의 증분차입이자율을 사용합니다.

당사는 증분차입이자율을 다음과 같이 산정합니다.

| - | 가능하다면 개별 리스이용자가 받은 최근 제3자 금융 이자율에 제3자 금융을 받은 이후 재무상태의 변경을 반영 |

| - | 최근 제3자 금융을 받지 않은 경우 무위험이자율에 신용위험을 조정하는 상향 접근법을 사용 |

| - | 국가, 통화, 담보, 보증과 같은 리스에 특정한 조정을 반영 |

각 리스료는 리스부채의 상환과 금융원가로 배분합니다. 금융원가는 각 기간의 리스부채 잔액에 대하여 일정한 기간 이자율이 산출되도록 계산된 금액을 리스기간에 걸쳐 당기손익으로 인식합니다.

사용권자산은 다음 항목들로 구성된 원가로 측정합니다.

| - | 리스부채의 최초 측정금액 |

| - | 받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료 |

| - | 리스이용자가 부담하는 리스개설직접원가 |

| - | 복구원가의 추정치 |

사용권자산은 리스개시일부터 사용권자산의 내용연수 종료일과 리스기간 종료일 중 이른 날까지의 기간동안 감가상각합니다. 당사가 매수선택권을 행사할 것이 상당히 확실한 경우 사용권자산은 기초자산의 내용연수에 걸쳐 감가상각합니다. 당사가 보유하고 있는 사용권자산인 건물에 대해서는 재평가모형을 선택하지 않았습니다.

단기리스와 모든 소액자산 리스와 관련된 리스료는 정액 기준에 따라 당기손익으로 인식합니다. 단기리스는 리스기간이 12개월 이하인 리스이며, 소액리스자산은 소액의 사무실 비품으로 구성되어 있습니다.

당사 일부 부동산 및 IDC(Internet Data Center)상면 리스계약에 연장선택권을 포함하고 있습니다. 이러한 조건들은 계약 관리 측면에서 운영상의 유연성을 극대화하기 위해 사용됩니다. 보유하고 있는 대부분의 연장선택권은 해당 리스제공자가 아니라 당사가 행사할 수 있습니다.

2.21 영업부문

영업부문은 최고영업의사결정자에게 보고되는 내부 보고자료와 동일한 방식으로 보고하고 있습니다(주석 6 참조). 최고영업의사결정자는 영업부문에 배부될 자원과 영업부문의 성과를 평가하는데 책임이 있으며, 당사는 전략적 의사결정을 수행하는 이사회를 최고의사결정자로 보고 있습니다.

2.22 재무제표 승인

당사의 재무제표는 2025년 2월 19일자 이사회에서 승인되었으며, 2025년 3월 28일자 주주총회에서 최종 승인될 예정입니다.

3. 중요한 회계추정 및 가정

재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 당사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을유발할 수 있는 유의적인 위험을 내포하고 있습니다.

다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 경영진 판단과 유의적 위험에 대한 추정 및 가정은 다음과 같습니다. 일부 항목에 대한 유의적인 판단 및 추정에 대한 추가적인 정보는 개별 주석에 포함되어 있습니다.

(1) 법인세

당사의 과세소득에 대한 법인세는 세법 및 과세당국의 결정을 적용하여 산정되므로 최종 세효과를 산정하는 데에는 불확실성이 존재합니다(주석 20 참조).

당사는 특정 기간동안 과세소득의 일정 금액을 투자, 임금증가 등에 사용하지 않았을때 세법에서 정하는 방법에 따라 산정된 법인세를 추가로 부담합니다. 따라서, 해당 기간의 당기법인세와 이연법인세를 측정할 때 이에 따른 세효과를 반영하여야 하고, 이로 인해 당사가 부담할 법인세는 각 연도의 투자, 임금증가 등의 수준에 따라 달라지므로 최종 세효과를 산정하는 데에는 불확실성이 존재합니다.

(2) 금융상품의 공정가치

활성시장에서 거래되지 않는 금융상품의 공정가치는 원칙적으로 평가기법을 사용하여 결정됩니다. 당사는 보고기간말 현재 중요한 시장상황에 기초하여 다양한 평가기법의 선택 및 가정에 대한 판단을 하고 있습니다(주석 5 참조).

(3) 금융자산의 손상

금융자산의 손실충당금은 부도위험 및 기대손실률 등에 대한 가정에 기초하여 측정됩니다. 당사는 이러한 가정의 설정 및 손상모델에 사용되는 투입변수의 선정에 있어서 당사의 과거 경험, 현재 시장 상황, 재무보고일 기준의 미래전망정보 등을 고려하여 판단합니다(주석 4.1.2 참조).

(4) 충당부채

당사는 보고기간말 현재 주석 2.16에서 설명하는 바와 같이 충당부채를 계상하고 있습니다. 이러한 충당부채는 과거 경험에 기초한 추정에 근거하여 결정됩니다.

(5) 순확정급여부채

순확정급여부채의 현재가치는 보험수리적방식에 의해 결정되는 다양한 요소들 특히 할인율의 변동에 영향을 받습니다(주석 18 참조).

(6) 주식선택권

당사는 주식결제형 주식기준보상거래의 보상원가를 지분상품 부여일의 공정가치를 기준으로 측정하고 있으며, 공정가치는 지분상품 부여조건을 고려한 평가모형을 사용하여 추정합니다(주석 24 참조).

(7) 리스

리스기간을 산정할 때에 경영진은 연장선택권을 행사하거나 종료선택권을 행사하지 않을 경제적 유인이 생기게 하는 관련되는 사실 및 상황을 모두 고려합니다. 연장선택권의 대상 기간(또는 종료선택권의 대상 기간)은 리스이용자가 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한 경우에만 리스기간에 포함됩니다.

사무실 및 IDC(Internet Data Center)상면의 경우 일반적으로 가장 관련된 요소는 다음과 같습니다.

| - | 종료하기 위해(연장하지 않기 위해) 유의적인 벌과금을 부담해야 한다면 일반적으로 당사가 연장선택권을 행사하는 것이(종료선택권을 행사하지 않는 것이) 상당히 확실합니다. |

| - | 리스개량에 유의적인 잔여 가치가 있을 것으로 예상되는 경우 일반적으로 당사가 연장선택권을 행사하는 것이(종료선택권을 행사하지 않는 것이) 상당히 확실합니다. |

| - | 위 이외의 경우 당사는 과거 리스 지속기간과 원가를 포함한 그 밖의 요소와 리스된 자산을 대체하기 위해 요구되는 사업 중단을 고려합니다. |

당사는 일부 사무실 및 IDC(Internet Data Center) 상면에 대하여 행사가 상당히 확실하다고 판단되는 연장선택권을 리스부채에 포함하였습니다.

선택권이 실제로 행사되거나(행사되지 않거나) 당사가 선택권을 행사할(행사하지 않을) 의무를 부담하게 되는 경우에 리스기간을 다시 평가합니다. 리스이용자가 통제할수 있는 범위에 있고 리스기간을 산정할 때에 영향을 미치는 유의적인 사건이 일어나거나 상황에 유의적인 변화가 있을 때에만 당사는 연장선택권을 행사할 것(또는 행사하지 않을 것)이 상당히 확실한지의 판단을 변경합니다.

4. 재무위험관리

4.1 재무위험관리요소

당사는 여러 활동으로 인하여 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 당사의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

4.1.1 시장위험

(1) 외환위험

외환위험이란 환율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 환율위험은 금융상품을 측정하는 기능통화 이외의 통화로 표시된 금융상품에서 발생합니다. 따라서 비화폐성 항목이나 기능통화로 표시된 금융상품에서는 환율위험이 발생하지 않습니다.

보고기간말 현재 다른 모든 변수가 일정하고 주요 외화에 대한 원화의 환율 10% 변동 시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) | ||||

|---|---|---|---|---|

| 구 분 | 당기 | 전기 | ||

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 25,496 | (25,496) | 37,542 | (37,542) |

(2) 이자율 위험

이자율 위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금에서 발생하고 있습니다. 당기말과 전기말 현재 변동이자율이 적용되는 예금 또는 차입금은 없으며, 이자율변동이 금융상품의 공정가치 및 현금흐름에 미치는 영향은 중요하지 아니합니다.

4.1.2 신용위험

(1) 위험관리

신용위험은 재무적 손실의 최소화를 목적으로 당사 차원에서 관리되고 있습니다. 신용위험은 당사의 통상적인 거래 및 투자활동에서 발생하며 거래상대방이 계약조건상의무사항을 지키지 못하여 당사에 재무적 손실을 미칠 위험을 의미합니다. 이러한 신용위험을 관리하기 위하여 당사는 거래시 재무상태와 과거 경험 및 기타 요소들을 포함한 거래상대방의 신용도를 고려하고 있습니다.

신용위험은 보유하고 있는 수취채권에 대한 신용위험뿐 아니라 현금및현금성자산, 은행 및 금융기관 예치금으로부터 발생할 수 있습니다. 이러한 위험을 줄이기 위하여당사는 신용도가 높은 금융기관들과 거래를 하고 있습니다.

(2) 매출채권

당사는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 기대신용손실률은 보고기간말 기준으로 12개월 동안의 매출과 관련된 지불 정보와 관련 확인된 신용손실 정보를 근거로 산출하였습니다.과거 손실 정보는 고객의 채무이행능력에 영향을 미칠 거시경제적 현재 및 미래전망정보를 반영하여 조정합니다.

보고기간말 현재 매출채권 손실충당금은 다음과 같습니다.

① 당기말

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 3개월 이내 | 3개월 초과 6개월 이하 |

6개월 초과 1년 이하 |

1년 초과 |

합 계 |

|

기대 손실률 |

0.00% | 0.00% | - | 100.00% | 20.51% |

|

총 장부금액 |

443,585 | 4,400 | - | 115,621 | 563,606 |

|

손실충당금 |

- | - | - | 115,621 | 115,621 |

② 전기말

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 3개월 이내 | 3개월 초과 6개월 이하 |

6개월 초과 1년 이하 |

1년 초과 |

합 계 |

|

기대 손실률 |

0.00% | - | - | 76.66% | 46.43% |

|

총 장부금액 |

112,913 | - | 24,200 | 126,621 | 263,734 |

|

손실충당금 |

- | - | - | 115,621 | 115,621 |

당기와 전기 중 매출채권의 손실충당금 변동내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당기 | 전기 |

|

기초 |

115,621 | - |

|

당기손익으로 인식된 손실충당금의 증가 |

- | 115,621 |

|

기말 |

115,621 | 115,621 |

당기말 현재 신용위험에의 최대 익스포저를 나타내는 매출채권의 총장부금액은 563,606천원(전기말 : 263,734천원)입니다.

당사는 다음의 징후가 있는 경우 손상의 객관적인 증거가 있는 것으로 간주하였습니다.

- 지급의무자의 유의적인 재무적 어려움

- 차입자의 파산이나 기타 재무구조조정의 가능성이 높은 상태가 됨

- 이자지급이나 원금상환의 불이행이나 지연

(3) 상각후원가 기타금융자산

상각후원가로 측정하는 기타금융자산은 미수금, 미수수익 및 보증금으로 구성되어 있으며, 재무제표에 기타채권으로 표시되어 있습니다. 당기와 전기 중 상각후원가로 측정하는 기타금융자산에 대한 손실충당금은 없습니다.

보고기간말 현재 당사가 보유한 금융상품과 관련하여 신용위험 최대노출액은 장부금액과 동일합니다.

4.1.3 유동성 위험

당사는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 당사의 자금조달 계획, 약정 준수, 당사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

당사의 유동성 위험 분석 내역은 다음과 같습니다. 아래 표시된 금액은 현금흐름을 할인하지 아니한 금액이며, 예상 순이자비용이 포함된 금액입니다.

① 당기말

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 1년이내 | 1년초과 5년이내 | 합 계 |

| 매입채무및기타채무(주1) | 2,855,979 | - | 2,855,979 |

| 리스부채 | 34,216 | 36,801 | 71,017 |

| 합 계 | 2,890,195 | 36,801 | 2,926,996 |

(주1) 급여성 항목은 포함하지 않았습니다.

② 전기말

| (단위: 천원) | |||

|---|---|---|---|

| 구 분 | 1년이내 | 1년초과 5년이내 | 합 계 |

| 매입채무및기타채무(주1) | 352,906 | - | 352,906 |

| 리스부채 | 76,624 | 135,527 | 212,151 |

| 차입금 | 1,200,000 | - | 1,200,000 |

| 합 계 | 1,629,530 | 135,527 | 1,765,057 |

(주1) 급여성 항목은 포함하지 않았습니다.

4.2 자본위험관리

당사의 자본 관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본 비용을 절감하기 위해 최적의 자본 구조를 유지하는 것입니다.

당사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 자본에 순부채를 가산한 금액입니다.

보고기간말 현재 자본조달비율은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|

| 구 분 | 당기말 | 전기말 |

| 총차입금 | - | 1,200,000 |

| 차감: 현금및현금성자산 | (5,946,483) | (3,674,632) |

| 순부채(A) | (5,946,483) | (2,474,632) |

| 자본총계 | 6,891,666 | 16,095,325 |

| 총자본(B) | 945,183 | 13,620,693 |

| 자본조달비율(A/B)(*1) | - | - |

(*1) 당기말과 전기말 순부채가 부(-)의 금액이므로 자본조달비율을 산정하지 않았습니다.

5. 공정가치

5.1 금융상품 종류별 공정가치

보고기간말 현재 금융상품의 종류별 장부금액 및 공정가치는 다음과 같습니다.

| (단위 : 천원) | ||||

|---|---|---|---|---|

| 구 분 |

당기말 |

전기말 |

||

|

장부금액 |

공정가치 |

장부금액 |

공정가치 |

|

|

금융자산: |

||||

|

현금및현금성자산 |

5,946,483 | 5,946,483 | 3,674,632 | 3,674,632 |

| 단기금융상품 | - | - | 10,000,000 | 10,000,000 |

|

매출채권및기타채권 |

471,363 | 471,363 | 280,157 | 280,157 |

| 장기금융상품 | 20,000 | 20,000 | - | - |

| 합 계 | 6,437,846 | 6,437,846 | 13,954,789 | 13,954,789 |

|

금융부채: |

||||

|

매입채무및기타채무 (주1) |

2,855,979 | 2,855,979 | 352,906 | 352,906 |

| 차입금 | - | - | 1,200,000 | 1,200,000 |

| 합 계 | 2,855,979 | 2,855,979 | 1,552,906 | 1,552,906 |

(주1) 급여성 항목은 포함하지 않았습니다.

5.2 공정가치 서열 체계

공정가치로 측정되는 금융상품은 공정가치 서열체계에 따라 구분되며 정의된 수준은다음과 같습니다.

| 구 분 | 투입변수의 유의성 |

| 수준 1 | 측정일에 동일한 자산이나 부채에 대해 접근할 수 있는 활성시장의 (조정하지 않은) 공시가격 |

| 수준 2 | 수준 1의 공시가격 외에 자산이나 부채에 대해 직접적으로나 간접적으로 관측할수 있는 투입변수 |

| 수준 3 | 자산이나 부채에 대한 관측할 수 없는 투입변수 |

(1) 수준별 공정가치 측정치

보고기간말 현재 공정가치로 측정된 금융상품은 없습니다.

6. 영업부문 정보

당사의 영업부문은 보안프로그램의 판매 및 용역제공으로서 단일 영업부문으로 구성되어 있습니다. 최고영업의사결정자에게 영업현황을 보고하고 있으며, 당사의 영업부문과 관련된 손익은 포괄손익계산서에 보고된 내용과 차이가 없습니다.

(1) 당기와 전기 중 영업수익의 상세내역은 다음과 같습니다.

| (단위: 천원) | ||

|---|---|---|