|

|

E1 대표이사 확인서 |

사 업 보 고 서

(제 41기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 E1 |

| 대 표 이 사 : | 구 자 용 |

| 본 점 소 재 지 : | 서울특별시 용산구 한강대로 92 LS용산타워 20, 21층 |

| (전 화) 02-3441-4114 |

|

| (홈페이지) http://www.e1.co.kr |

|

| 작 성 책 임 자 : | (직 책) CFO (성 명) 한 상 훈 |

| (전 화) 02-3441-4232 | |

【 대표이사 등의 확인 】

|

|

E1 대표이사 확인서 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | 1 | - | 2 | 2 |

| 비상장 | 13 | 63 | 9 | 67 | 4 |

| 합계 | 14 | 64 | 9 | 69 | 6 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

주1) 비상장 주요 종속회사인 E1 America LLC는 미국 셰일가스 Gathering 업체인 Cardinal Gas Services의 지분 취득을 위한 특수목적회사(SPC)인 바, 본 보고서 내 사업의 내용 등은 별도 기재하지 않았음

주2) 비상장 주요 종속회사인 이원평택에너지(주)는 평택에너지앤파워(주)의 지분 취득을 위한 특수목적회사(SPC)인 바, 본 보고서 내 사업의 내용 등은 별도 기재하지 않았음.

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

LS증권(주) | 지배력 획득 |

| (주)이원평택에너지 | 당기 중 신설 | |

| 평택에너지앤파워(주) | 지분 취득 | |

| 인천클린에너지허브(주) | 당기 중 신설 | |

| 여수그린에너지(주) | 지분 취득 | |

| E1 Gas Vietnam | 지분 취득 | |

| 광양광영이베스트㈜ | LS증권㈜의 종속기업 | |

| 세종베스트제일차㈜ | LS증권㈜의 종속기업 | |

| 히든에이스제일차㈜ | LS증권㈜의 종속기업 | |

| 아이에프쓰리제일차㈜ | LS증권㈜의 종속기업 | |

| 에이치비제이제일차㈜ | LS증권㈜의 종속기업 | |

| 웨이랜드제일차㈜ | LS증권㈜의 종속기업 | |

| 수성베스트㈜ | LS증권㈜의 종속기업 | |

| 미드나잇제일차㈜ | LS증권㈜의 종속기업 | |

| 브레이븐제일차㈜ | LS증권㈜의 종속기업 | |

| 성환베스트㈜ | LS증권㈜의 종속기업 | |

| 다인제일차㈜ | LS증권㈜의 종속기업 | |

| ㈜코스모골드 | LS증권㈜의 종속기업 | |

| 엔씨로지스제이차㈜ | LS증권㈜의 종속기업 | |

| 부산진구베스트제일차㈜ | LS증권㈜의 종속기업 | |

| 디에프창원제일차㈜ | LS증권㈜의 종속기업 | |

| 베스트반야월제일차㈜ | LS증권㈜의 종속기업 | |

| 에코지니아㈜ | LS증권㈜의 종속기업 | |

| 해운대베스트㈜ | LS증권㈜의 종속기업 | |

| 굿메이트제일차㈜ | LS증권㈜의 종속기업 | |

| 허베스트화정제일차㈜ | LS증권㈜의 종속기업 | |

| 플링인베이스㈜ | LS증권㈜의 종속기업 | |

| 허베스트용전제일차㈜ | LS증권㈜의 종속기업 | |

| 굿스타트더블유제이㈜ | LS증권㈜의 종속기업 | |

| 허베스트공항제일차㈜ | LS증권㈜의 종속기업 | |

| 이베스트여수지산일차㈜ | LS증권㈜의 종속기업 | |

| 이베스트여수지산이차㈜ | LS증권㈜의 종속기업 | |

| 디에프대방제이차㈜ | LS증권㈜의 종속기업 | |

| 비기닝제일차㈜ | LS증권㈜의 종속기업 | |

| 더제이와이제일차㈜ | LS증권㈜의 종속기업 | |

| 이베스트강릉제일차㈜ | LS증권㈜의 종속기업 | |

| 뉴스피드제일차㈜ | LS증권㈜의 종속기업 | |

| 옥정베스트제일차㈜ | LS증권㈜의 종속기업 | |

| 늘봄제일차㈜ | LS증권㈜의 종속기업 | |

| 워터하우스제일차㈜ | LS증권㈜의 종속기업 | |

| 단미제일차㈜ | LS증권㈜의 종속기업 | |

| 블루라인제일차㈜ | LS증권㈜의 종속기업 | |

| 목감에프엔더퍼스트㈜ | LS증권㈜의 종속기업 | |

| 지더블유제일차㈜ | LS증권㈜의 종속기업 | |

| 정인제일차㈜ | LS증권㈜의 종속기업 | |

| 신오리블레스㈜ | LS증권㈜의 종속기업 | |

| 구래골드제일차㈜ | LS증권㈜의 종속기업 | |

| 길동베스트제일차㈜ | LS증권㈜의 종속기업 | |

| 마이트핸즈㈜ | LS증권㈜의 종속기업 | |

| 구로동베스트제일차㈜ | LS증권㈜의 종속기업 | |

| 레드실버제삼차㈜ | LS증권㈜의 종속기업 | |

| 에이치와이라이트㈜ | LS증권㈜의 종속기업 | |

| 마인드베스트㈜ | LS증권㈜의 종속기업 | |

| 건베스트고척제일차㈜ | LS증권㈜의 종속기업 | |

| 문봉하이퍼제일차㈜ | LS증권㈜의 종속기업 | |

| 문봉하이퍼제이차㈜ | LS증권㈜의 종속기업 | |

| 엘오티제일차㈜ | LS증권㈜의 종속기업 | |

| 허베스트일산제일차㈜ | LS증권㈜의 종속기업 | |

| 허베스트곡강제일차㈜ | LS증권㈜의 종속기업 | |

| 이베스트크레소컨텐츠 신기술투자조합제2호 | LS증권㈜의 종속기업 | |

| 아이에스와이제일차㈜ | LS증권㈜의 종속기업 | |

| 조인트알파제일차㈜ | LS증권㈜의 종속기업 | |

| 하이 소부장 신기술조합 제1호 | LS증권㈜의 종속기업 | |

| 건베스트춘천제일차㈜ | LS증권㈜의 종속기업 | |

| 연결 제외 |

엘오티제일차(주) | 변동이익 노출 등의 종료 등 |

| 허베스트일산제일차(주) | 변동이익 노출 등의 종료 등 | |

| 허베스트곡강제일차(주) | 변동이익 노출 등의 종료 등 | |

| 허베스트용전제일차㈜ | 변동이익 노출 등의 종료 등 | |

| 허베스트화정제일차㈜ | 변동이익 노출 등의 종료 등 | |

| 비기닝제일차㈜ | 변동이익 노출 등의 종료 등 | |

| 길동베스트제일차㈜ | 변동이익 노출 등의 종료 등 | |

| 레드실버제삼차㈜ | 변동이익 노출 등의 종료 등 | |

| 성환베스트㈜ | 변동이익 노출 등의 종료 등 |

다. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

라. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1997년 08월 27일 | 해당사항 없음 |

마. 회사의 법적, 상업적 명칭

- 본 회사는 주식회사 E1 이라 칭하며, 한글로는 주식회사 이원, 영문으로는 E1 Corporation으로 표기함

바. 설립 일자

- 1984년 9월 6일

사. 본사의 주소, 전화번호, 홈페이지 주소

- 주소 : 서울특별시 용산구 한강대로 92 LS용산타워 20, 21층

- 전화번호 : (02) 3441-4114

- 홈페이지 주소 : http://www.e1.co.kr

아. 회사 사업 영위의 근거가 되는 법률

- 석유 및 석유 대체 연료 사업법

- 액화 석유 가스의 안전 관리 및 사업법

자. 주요 사업의 내용

당사

회사는 액화 석유 가스(LPG) 유통회사로서 LPG의 수출입, 저장, 운송, 판매 및 부동산 임대업 등을 영위하고 있습니다. 국내·외 주요 거점별로 10개 판매거점을 구축하여 글로벌 시장 공략을 위한 글로벌 네트워크를 확보하고 있습니다. 국내 사업장으로는 서울, 부산, 광주, 대구, 대전, 강원에 지사를 갖추고 있으며, 해외 사업장으로는 싱가포르, 휴스턴, 중동, 베트남 등에 지사를 배치하여 유기적 네트워크를 구축하고 있습니다.

[당사 사업 부문별 매출 비중]

| 사업부문 | 주요제품 | 2024년 연간 별도 매출 비중 |

| LPG | LPG | 98.8% |

| 부동산 임대업 등 | 충전소 임대 등 | 1.2% |

기타 자세한 사항은 동 보고서 'II. 사업의 내용' 을 참조하시기 바랍니다.

㈜LS네트웍스

◎ 당기말 현재 당사가 영위하고 있는 주요사업의 내용(별도기준)은 다음과 같습니다

| 사업구분 | 주요 사업 내용 | 브랜드 및 사업장 |

| 브랜드 사업 | 스포츠 패션 브랜드 상품 (신발,의류,용품 등) 유통 및 판매 등 |

스포츠브랜드 : "PRO-SPECS" |

| 유통 사업 | 글로벌 상사 등 | 러시아(블라디보스톡) 등 |

| 임대 사업 | 부동산 임대업(사무공간 및 창고 임대) 등 | LS용산타워 등 |

| 공통 사업 | 수입대행업 등 | - |

※ 상기 내용과 관련된 세부내용은 본 보고서의 'Ⅱ. 사업의 내용' 을 참고하시기 바랍니다.

○ 당기말 현재 당사와 그 종속회사가 영위하는 주요사업(연결기준)의 내용은 다음과 같으며, 각 종속회사별 주요사업의 내용은 본 보고서의 'Ⅱ. 사업의 내용을 참조 하시기 바랍니다.

| (기준일: 2024년 12월 31일) | (단위 : 백만원) |

| 구분 | 회사명 | 지분율 (최대주주) |

주요 사업 내용 | 결산일 | 재무정보 | 비 고 | |||||

| 자산 총계 |

부채 총계 |

자본 총계 |

자본금 | 매출액 | 당기 순이익 |

||||||

| 비금융업 | (주)엠비케이코퍼레이션 | 100.0% (LS네트웍스) |

섬유, 직물, 의복 및 의복액세서리 소매업 |

12월말 | 14,598 | 4,827 | 9,771 | 500 | 21,084 | -2,893 | 국내법인 |

| (주)베스트토요타 | 100.0% (LS네트웍스) |

자동차 신품 판매업 | 12월말 | 77,374 | 20,415 | 56,959 | 962 | 114,475 | 5,935 | 국내법인 | |

| (주)케이제이모터라드*1) | 100.0% (LS네트웍스) |

모터사이클 및 부품판매업 |

12월말 | 16,599 | 23,899 | -7,300 | 10,580 | 23,619 | -3,168 | 국내법인 | |

| (주)흥업 | 100.0% (LS네트웍스) |

사업시설 유지관리 서비스업 |

12월말 | 2,274 | 671 | 1,603 | 1,200 | 5,741 | 191 | 국내법인 | |

| (주)바이클로 | 100.0% (LS네트웍스) |

스포츠용품 소매업 | 12월말 | 1,270 | 1,495 | -224 | 500 | 1,514 | -1,350 | 국내법인 | |

| 금융업 | LS증권㈜(*1,*2) | 60.98% (LS네트웍스) |

투자중개업, 투자매매업 등 |

12월말 | 8,779,672 | 7,908,255 | 871,417 | 363,969 | 1,573,842 | 21,859 | 국내법인 |

(*1) 해당 법인이 보유하는 종속기업을 포함하는 연결재무제표상 금액입니다.

(*2) 지배력을 획득일인 2024년 1월 18일 이후의 매출 및 손익입니다.

※ 상기표상 재무정보는 당사의 제75기 감사보고서 작성시 반영된 연결기준이므로 각 종속회사의 개별 재무제표 수치와 차이가 발생할 수 있음을 유의하시기 바랍니다.

<주요종속회사 → (주)베스트토요타>

| 사업구분 | 주요 사업 내용 | 사업장 |

| 자동차판매 | 토요타/렉서스 자동차 신차 판매 및 판매중개 | 서울용산, 동대문, 경기도 일산, 인천 |

| 수리서비스 | 토요타/렉서스 자동차 수리서비스 |

서울용산, 경기도일산, 인천, 경기도 부천 |

| 임대 | 주유소 부지 및 시설 임대 | 인천 가좌동 |

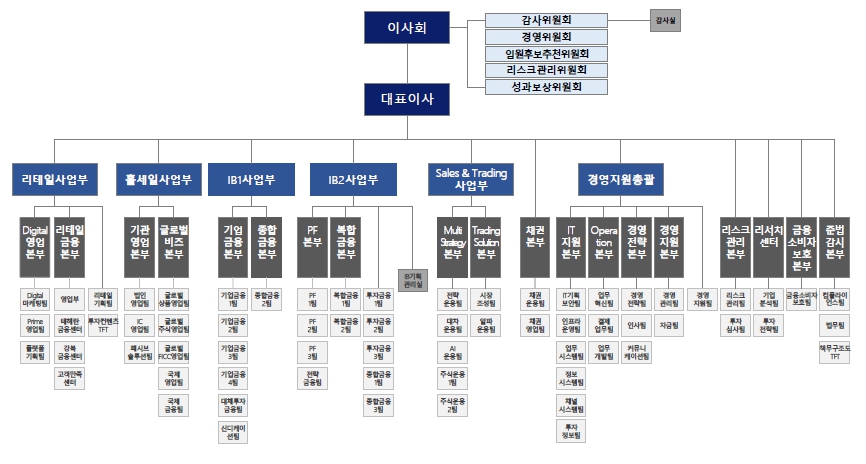

<주요종속회사 → LS증권(주)>

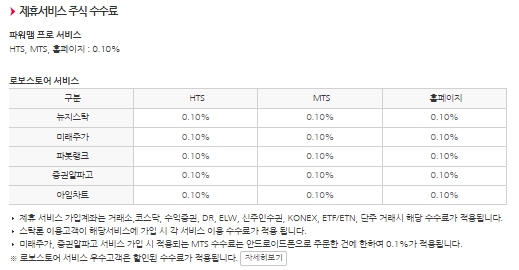

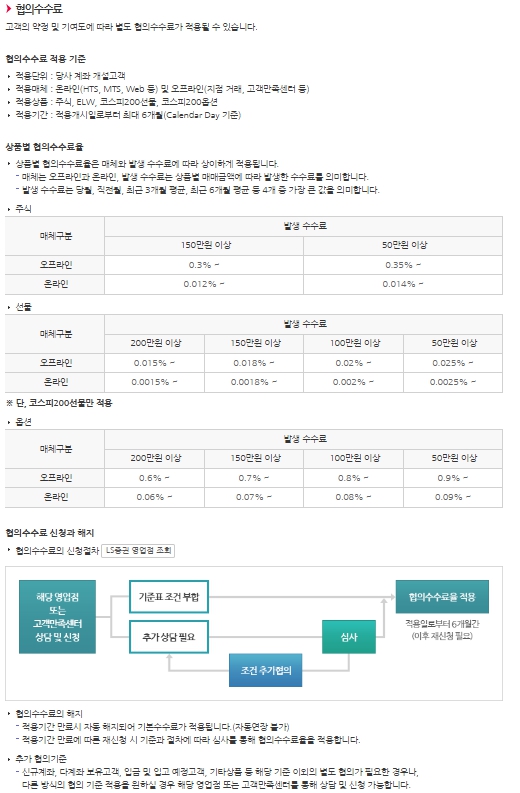

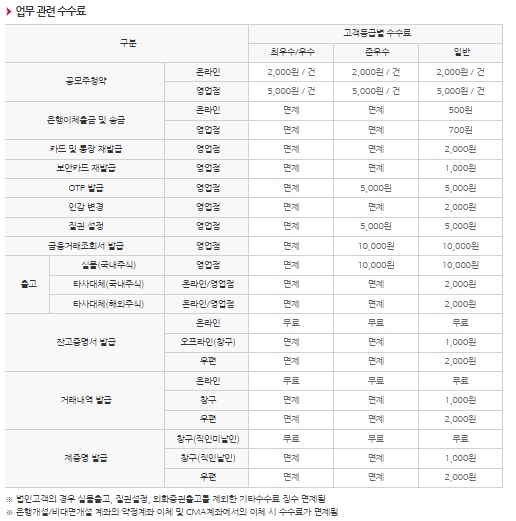

LS증권은 1999년에 국내 최초의 온라인 증권사로 출범하였으며, 현재는 온라인을 근간으로 하는 종합증권사로서 기존 온라인 브로커리지를 포함하는 리테일 부문과 홀세일, IB, Trading 부문이 시너지를 창출하며 그 규모를 확대해 나가고 있습니다.

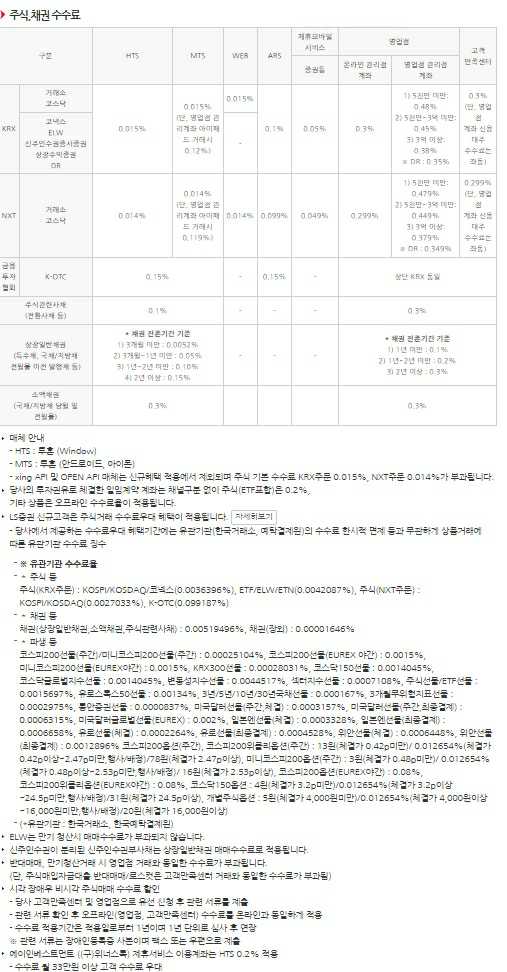

1) 위탁매매 업무

금융투자회사가 증권의 매매 중개 또는 대리등을 목적으로 행하는 영업활동으로서, 당사는 기존의 온라인영업 일변도에서 탈피하여 영업부, 테헤란금융센터를 오픈하는등 리테일 위탁매매 조직을 확대 개편하였습니다. 또한 2024년 6월 1일 사명을 변경함에 따라 HTS/MTS 명칭을 모두 투혼으로 변경하였으며 주식, 선물/옵션, 펀드 등의 실시간 주문 및 시세, 증권 정보를 조회할 수 있는 서비스를 제공하고 있습니다.

2) 인수/주선업무

인수/주선업무는 유가증권 발행시장에서 기업의 직접자금 조달을 원활히 수행할 수 있는 업무입니다.

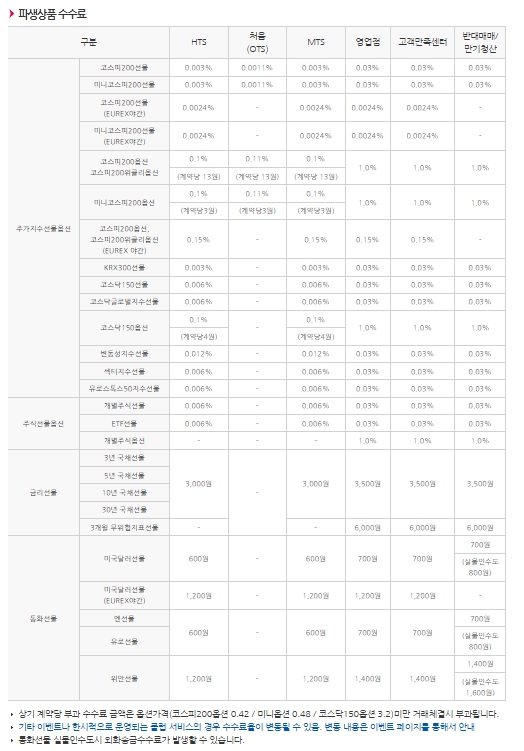

3) 자기매매 업무

금융투자회사가 매매차익을 목적으로 유가증권등을 보유하거나 매매하는 영업활동으로서, 트레이딩 사업부문은 2008년 9월 신설되었습니다.

ㅇ 취급상품 등

1) 수익증권

현재 LS증권은 수익증권을 판매하고 있으며, 수익증권의 종류에는 주식형 수익증권, 채권형 수익증권이 있습니다.

2) CMA

은행의 보통예금처럼 수시입출금이 가능하며 자동이체출금, 적립식 펀드 자동투자, 은행정기이체 등 다양한 부가서비스를 제공하면서 높은 수익률을 약정수익률로 제공하는 서비스입니다.

3) 환매조건부 채권(RP)

채권을 일정기간이 경과한 후에 일정한 가격으로 동일 채권을 다시 매수 또는 매도한다는 조건으로 채권을 매매하는 거래를 말하며, 약정형 RP상품과 수시형 RP상품상품이 있습니다. 약정형 RP상품은 약정기간을 사전에 정하여 가입하는 상품으로 기간내 확정금리를 제공하는 상품이며, 수시형 RP상품은 수시로 입출금이 가능한 상품입니다.

4) 양도성 예금증서(CD)

기관투자가나 기업의 단기투자 금융상품으로서 인기가 많은 양도성 예금증서를 판매하고 있는 바, 개인을 대상으로 판매하고 있지는 않으며 기관투자가나 일반기업을 대상으로 판매하고 있습니다.

5) 기업어음(CP)

기관투자가나 기업의 단기투자 금융상품으로서 인기가 많은 기업어음을 판매하고 있는 바, 개인을 대상으로 판매하고 있지는 않으며 기관투자가나 일반기업을 대상으로 판매하고 있습니다.

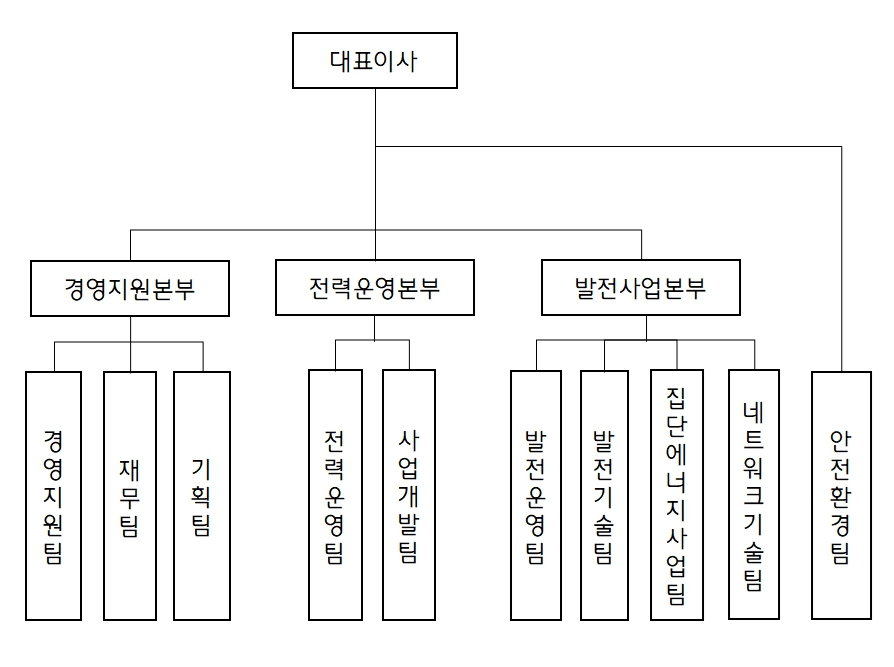

평택에너지앤파워

- 전기 및 열을 생산/판매하고 있으며, 기타의 자세한 사항은 동 보고서의 'Ⅱ.사업의 내용’을 참조바랍니다.

차. 계열 회사에 관한 사항

- 기업 집단의 명칭 : 엘에스

- 주요 계열회사 현황 :『IX. 계열회사 등에 관한 사항』을 참조하시기 바랍니다.

카. 신용 평가에 관한 사항

| 평가일 | 평가 대상 유가 증권 등 |

평가 대상 유가 증권의 신용 등급 |

평가 회사 (신용 평가 등급 범위) |

평가 구분 |

| 2022.06.09 | 회 사 채 | A+ | 나이스신용평가㈜ (AAA ~ D) |

정기 평가 |

| 2022.06.10 | 회 사 채 | A+ | 한국기업평가(주) (AAA ~ D) |

정기 평가 |

| 2022.06.14 | 회 사 채 | A+ | 한국신용평가(주) (AAA ~ D) |

정기 평가 |

| 2022.12.02 | 기업 어음 | A1 | 한국기업평가(주) (A1 ~ D) |

본 평가 |

| 2022.12.02 | 기업 어음 | A1 | 나이스신용평가㈜ (A1 ~ D) |

본 평가 |

| 2023.03.24 | 회 사 채 | A+ | 한국기업평가(주) (AAA ~ D) |

본 평가 |

| 2023.03.24 | 회 사 채 | A+ | NICE신용평가㈜ (AAA ~ D) |

본 평가 |

| 2023.06.09 | 회 사 채 | A+ | 한국신용평가(주) (AAA ~ D) |

정기 평가 |

| 2024.01.16 | 회 사 채 | A+ | NICE신용평가㈜ (AAA ~ D) |

본 평가 |

| 2024.01.16 | 회 사 채 | A+ | 한국기업평가(주) (AAA ~ D) |

본 평가 |

| 2024.05.10 | 회 사 채 | A+ | NICE신용평가㈜ (AAA ~ D) |

정기 평가 |

| 2024.06.27 | 회 사 채 | A+ | 한국기업평가(주) (AAA ~ D) |

본 평가 |

| 2024.06.27 | 회 사 채 | A+ | 한국기업평가(주) (AAA ~ D) |

정기 평가 |

| 2024.06.27 | 회 사 채 | A+ | 한국신용평가(주) (AAA ~ D) |

정기 평가 |

| 2024.07.09 | 회 사 채 | A+ | NICE신용평가㈜ (AAA ~ D) |

본 평가 |

| 2024.12.12 | 기업 어음 | A1 | 한국기업평가(주) (A1 ~ D) |

정기 평가 |

| 2024.12.12 | 기업 어음 | A1 | NICE신용평가㈜ (A1 ~ D) |

정기 평가 |

※ 각 신용 평가 회사의 유가 증권 종류별 신용 등급 체계 및 부여 의미

1) 회사채

| 등급 체계 |

한국기업평가㈜ | 한국신용평가㈜ | 나이스신용평가㈜ |

| AAA | ㆍ원리금 지급확실성이 최고 수준이며, 예측 가능한 장래의 환경변화에 영향을 받지 않을 만큼 안정적이다. | ㆍ원리금 지급 능력이 최상급임. | ㆍ원리금 지급 확실성이 최고수준이며, 현단계에서 합리적으로예측가능한 장래의 어떠한 환경변화에도 영향을 받지않을 만큼안정적임 |

| AA | ㆍ원리금 지급확실성이 매우 높으며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | ㆍ원리금 지급능력이 매우 우수하지만 AAA의 채권보다는 다소 열위임. | ㆍ원리금 지급 확실성이 매우 높지만 AAA등급에 비해 다소 열등한 요소가있음 |

| A | ㆍ원리금 지급확실성이 높지만, 장래의 환경변화에 영향을 받을 가능성이 상위 등급에 비해서는 높다. | ㆍ원리금 지급능력은 우수하지만 상위등급보다 경제여건 및 환경악화에 따른 영향을 받기 쉬운 면이 있음. | ㆍ원리금 지급 확실성이 높지만 장래 급격한 환경변화에 따라 다소 영향을 받을 가능성이 있음 |

| BBB | ㆍ원리금 지급확실성은 있으나, 장래의 환경변화에 따라 지급확실성이 저하될 가능성이 내포되어 있다. | ㆍ원리금 지급능력이 양호하지만 상위등급에 비해서 경제 여건 및 환경악화에 따라 장래 원리금의 지급능력이 저하될 가능성을 내포하고 있음. | ㆍ원리금 지급 확실성은 인정되지만 장래 환경변화로 전반적인 채무상환능력이 저하될 가능성이 있음 |

| BB | ㆍ최소한의 원리금 지급확실성은 인정되나, 장래의 안정성면에서는 투기적 요소가 내포되어 있다. | ㆍ원리금 지급능력이 당장은 문제가 되지 않으나 장래 안전에 대해서는 단언할 수 없는 투기적인 요소를 내포하고 있음. | ㆍ원리금 지급 확실성에 당면 문제는 없지만 장래의 안정성면에서는 투기적 요소가 내포되어 있음 |

| B | ㆍ원리금 지급확실성이 부족하며, 그 안정성이 가변적이어서 매우투기적이다. | ㆍ원리금 지급 능력이 결핍되어 투기적이며 불황시에 이자 지급이 확실하지 않음. | ㆍ원리금 지급 확실성이 부족하여 투기적이며, 장래의 안정성에 대해서는 현단계에서 단언할 수 없음 |

| CCC | ㆍ채무불이행이 발생할 가능성이 높다. | ㆍ원리금 지급에 관하여 현재에도 불안 요소가 있으며 채무불이행의 위험이 커 매우 투기적임. | ㆍ채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CC | ㆍ채무불이행이 발생할 가능성이 매우 높다. | ㆍ상위 등급에 비하여 불안 요소가 더욱 큼. | ㆍ채무불이행이 발생할 가능성이 높아 상위등급에 비해 불안요소가 더욱 많음 |

| C | ㆍ채무불이행이 발생할 가능성이 극히 높고, 합리적인 예측 범위내에서 채무불이행 발생이 불가피하다. | ㆍ채무 불이행의 위험성이 높고 원리금 상환 능력이 없음. | ㆍ채무불이행이 발생할 가능성이 극히 높고 현단계에서는 장래 회복될 가능성이 없을 것으로 판단됨 |

| D | ㆍ현재 채무불이행 상태에 있다. | ㆍ상환 불능 상태임. | ㆍ원금 또는 이자가 지급불능 상태에 있음 |

주) 한국기업평가㈜

: 상기 등급 중 AA부터 B까지는 동일 등급 내에서 상대적인 우열을 나타내기 위하여 "+" 또는 "-"의 기호를 부여할 수 있음

한국신용평가㈜

: 상기 등급 중 AA부터 B등급까지는 +, - 부호를 부가하여 동일 등급 내에서의 우열을 나타냄

나이스신용평가㈜

: 상기 등급중 AA등급부터 CCC등급까지는 등급내의 상대적인 우열에 따라 +,- 기호가 첨부됨

2) 기업 어음 (CP)

| 등급 체계 |

한국기업평가㈜ | 한국신용평가㈜ | 나이스신용평가㈜ |

| A1 | ㆍ단기적인 채무상환능력이 매우 우수하며, 예측 가능한 장래의 환경변화에 영향을 받을 가능성이 낮다. | ㆍ적기 상환 능력이 최상이며 상환 능력의 안정성 또한 최상임. | ㆍ적기상환능력이 최고수준이며, 현 단계에서 합리적으로 예측 가능한 장래의 어떠한 환경 변화에도 영향을 받지 않을 만큼 안정적임 |

| A2 | ㆍ단기적인 채무상환능력이 우수하지만, 장래의 환경변화에 의해 영향을 받을 가능성이 상위 등급에 비해서는 높다 | ㆍ적기 상환 능력이 우수하나 그 안정성은 A1에 비해 다소 열위임. | ㆍ적기상환능력이 우수하지만 A1등급에 비해 다소 열등한 요소가 있음 |

| A3 | ㆍ단기적인 채무상환능력은 있으나, 장래의 환경변화에 따라 저하될 가능성이 내포되어 있다. | ㆍ적기 상환 능력이 양호하며 그 안정성도 양호하나 A2에 비해 열위임. | ㆍ적기상환능력이 양호하지만 장래 급격한 환경 변화에 따라 다소 영향을 받을 가능성이 있음 |

| B | ㆍ최소한의 단기적인 채무상환능력은 인정되나, 그 안정성은 가변적이어서 투기적이다. | ㆍ적기 상환 능력은 적정시되나 단기적 여건 변화에 따라 그 안정성에 투기적인 요소가 내포되어 있음. | ㆍ적기상환능력은 인정되지만 투기적 요소가 내재되어 있음 |

| C | ㆍ단기적인 채무상환능력이 의문시되며, 채무불이행이 발생할 가능성이 높다. | ㆍ적기 상환 능력 및 안정성에 투기적인 요소가 큼. | ㆍ적기상환능력이 의문시 됨 |

| D | ㆍ현재 채무불이행 상태에 있다. | ㆍ상환 불능 상태임. | ㆍ지급불능 상태에 있음 |

주) 한국기업평가㈜

: 상기 등급 중 A2부터 B까지는 동일 등급 내에서의 상대적인 우열을 나타내기 위하여 + 또는 - 부호를 부여할 수 있음.

한국신용평가㈜

: 상기 등급 중 A2부터 B등급까지는 +, - 부호를 부가하여 동일 등급 내에서의 우열을 나타냄

나이스신용평가㈜

: 상기 등급중 A2등급부터 B등급까지는 등급내의 상대적인 우열에 따라 +,- 기호가 첨부됨

2. 회사의 연혁

가. 회사의 본점 소재지

- 서울특별시 용산구 한강대로 92 LS용산타워 20, 21층

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 03월 25일 | 정기주총 | 사외이사 김정관 | - | 사외이사 김영룡 |

| 2023년 03월 24일 | 정기주총 | 사외이사 박호정, 사외이사 조홍종 |

대표이사 구자용 | 사외이사 손양훈, 사외이사 장기주 |

| 2023년 09월 22일 | - | - | - | 사외이사 조홍종 (중도퇴임) |

| 2024년 02월 11일 | - | - | - | 사외이사 박호정 (당연퇴임) |

| 2024년 03월 29일 | 정기주총 | 사외이사 김인현 사외이사 민경덕 |

대표이사 천정식 사내이사 구동휘 사외이사 박소라 |

- |

| 2025년 03월 28일 | 정기주총 | - | 사외이사 김정관 | - |

주) 상기 표의 2025년 3월 28일 정기주총에 따른 경영진의 변동은 정기주주총회 승인 전 기재한 내용으로 정기 주주총회에서 해당 안건이 부결된 경우에는 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

다. 최대 주주의 변동

- 최근 5년간 해당 사항이 없습니다.

라. 상호의 변경

당사

- 최근 5년간 해당 사항이 없습니다.

㈜LS네트웍스

- 최근 5년간 해당 사항이 없습니다.

평택에너지앤파워㈜

| 변경일자 | 변경전 상호 | 변경후 상호 | 변경사유 |

|---|---|---|---|

| 2010.06.08 | 디오피서비스(주) | 평택에너지서비스(주) | 사업개시확정에 따른 변경 |

| 2024.12.09 | 평택에너지서비스(주) | 평택에너지앤파워(주) | 최대주주변동에 따른 변경 |

마. 회사가 화의, 회사 정리 절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행 중인 경우 그 내용과 결과

당사

- 해당 사항이 없습니다.

㈜LS네트웍스

- 해당 사항이 없습니다.

평택에너지앤파워㈜

- 해당 사항이 없습니다.

바. 회사가 합병 등을 추진한 경우 그 내용

당사

- 해당 사항이 없습니다.

㈜LS네트웍스

(가) 회사의 합병

당사의 최근 5개년간 진행된 회사의 합병에 관한 사항이 없습니다.

※ 보고서 작성기준일 이후 당사의 자회사인 ㈜바이클로과 2025년 2월 1일을 합병기일로 합병 완료하였습니다. 2024년 11월 25일 개최된 이사회에서 합병을 결의하였으며, 2024년 11월 26일 합병계약을 체결하였습니다.

- 합병방법: ㈜LS네트웍스(존속)이 ㈜바이클로(소멸)를 흡수합병

- 합병형태: 소규모합병

- 합병비율: ㈜LS네트웍스(존속) : ㈜바이클로(소멸) = 1.00 : 0.00(무증자합병)

- 합병기일: 2025년 2월 1일

*관련공시

- 2024.11.25 주요사항보고서(회사합병결정)

- 2024.11.26 [정정]주요사항보고서(회사합병결정)

- 2025.02.03 합병등종료보고서

(나) 회사의 분할

당사의 최근 5개년간 진행된 회사의 분할 등에 관한 사항은 없습니다.

평택에너지앤파워㈜

- 해당 사항이 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

당사

- 최근 5년간 해당 사항이 없습니다.

㈜LS네트웍스

- 최근 5년간 해당 사항이 없습니다.

평택에너지앤파워㈜

- 최근 5년간 해당 사항이 없습니다.

아. 그 밖에 경영 활동과 관련된 중요한 사항의 발생 내용

당사

| 구 분 | 내 용 |

|

2022. 4 |

수소충전소 오픈(서울 강서 오곡, 경기 고양 원당) |

| 2022. 5 | 엘에스이링크㈜ 신규 설립(㈜LS : 50%, ㈜E1 : 50%) |

|

2022. 7 |

수소충전소 오픈(경기 과천) |

| 2023. 7 |

캐나다 블루 암모니아 생산 투자 |

| 2023. 7 |

지속가능경영보고서 발간 |

|

2024. 1 |

29년 연속 임금 무교섭 위임 |

|

2024. 3 |

기지 무재해 40년 달성 |

| 2024. 4 | 회사 창립 40주년 |

| 2024. 5 | (주)이원평택에너지 신규 설립 |

| 2024. 9 | 평택에너지앤파워(주) 인수 (㈜이원평택에너지 : 100%) |

| 2024. 9 | (주)인천클린에너지허브 신규 설립 |

| 2024. 11 | 여수그린에너지(주) 인수 |

| 2024. 12 | E1 Gas Vietnam 인수 |

㈜LS네트웍스

◎ 보고 기준일 현재 당사의 경영활동과 관련된 중요한 사항의 발생내역은 다음과 같습니다.

| 일 자 | 주 요 내 용 |

| 2016.02 | 김해시 소재 부동산(토지 및 건물) 매각계약 체결(잔금일 : 2016년 6월 30일) |

| 2016.03 | 상근감사제도 폐지 및 특례 감사위원회 제도 도입(주주총회 결정) |

| 2016.05 | (주)바이클로 분할설립(바이클로 사업부문의 단순물적분할 방식 회사분할) |

| 2016.06 | 엘피에스제일차(주) 종속회사 편입 |

| 2016.06 | 부동산 매각(김해부지 매각) |

| 2016.09 | (주)스케쳐스코리아 분할설립(스케쳐스 브랜드 사업부문의 단순물적분할 방식 회사분할) |

| 2016.12 | (주)엠비케이코퍼레이션 분할설립(몽벨 브랜드 사업부문의 단순물적분할 방식 회사분할) |

| 2016.12 | (주)스케쳐스코리아 지분 매각 |

| 2017.12 |

LS Networks Trading(Beijing) Co., Ltd 지분 매각 |

| 2024.01 | LS증권(주) (구. 이베스트투자증권(주)) 경영권 확보 |

| 2025.02 | (주)바이클로 흡수합병 |

○ 당기말 현재 당사의 (주요)종속회사에 대한 주요 연혁 등에 관한 사항은 다음과 같습니다.

| 상호 | 회사의 연혁 | 비 고 |

| (주)엠비케이코퍼레이션 |

- 2016.12.05 회사설립(분할신설) |

- |

| (주)베스트토요타 | - 2013.05.08 회사설립(분할신설) - 2013.06.03 LS기업집단 신규 편입 - 2017.04.12 유상감자 실시 - 2018.07.01 ~ (현재) 대표이사 이원호 (단독대표) - 2024.06.28 토요타/렉서스 사업장 신설(인천 가좌동 소재) |

주요종속회사 |

| (주)케이제이모터라드 | - 2007.08.22 회사설립(LS네트웍스 100% 출자) - 2007.10.01 LS기업집단 신규 편입 - 2024.08.01 ~ (현재) 대표이사 전승환 (단독대표) |

- |

| (주)흥업 | - 2012.02.01 LS기업집단 신규 편입 - 2015.08.31 유상감자 실시 - 2016.03.28 청주 흥업백화점 건물 매각 완료 및 백화점 사업 철수 - 2017.04.20 무상증자 실시 - 2022.01.01 ~ (현재) 대표이사 김성훈, 정철화 (각자대표 체제) |

- |

| (주)스포츠모터사이클코리아 | - 2007.05.30 회사설립 - 2011.05.21 경영권취득(유상증자 참여) - 2011.07.01 LS기업집단 신규 편입 - 2024.08.01 ~ (현재) 대표이사 윤정현, 구본산 (각자대표 체제) |

- |

| (주)바이클로 | - 2016.05.09 회사설립(분할신설) - 2016.06.01 LS기업집단 신규 편입 - 2022.01.01 ~ (현재) 대표이사 구본산 (단독대표) |

※ '25년 2월 1일자 (주)LS네트웍스가 흡수합병함 |

| LS증권(주) (구. 이베스트투자증권(주)) |

- 1999.12.15 창립총회 (자본금 100억원 납입) - 2000.01.14 증권업 허가 취득 (금융감독위원회) - 2008.04.10 최대주주 주식 및 경영권 양수도계약을 위한 양해각서 체결 - 2010.05.20 평촌PB센터 오픈 - 2013.02.18 평촌PB센터-분당PB센터 통합[분당PB센터] - 2018.03.27 홍원식 대표이사, 김종빈 사내이사, 강원순/나윤택 사외이사 선임 - 2019.03.21 김원규 대표이사, 정종열 사내이사, 이찬우/강원순/나윤택/이정의 - 2024.03.04 LS기업집단 신규 편입 |

주요종속회사 |

※ 상기 연혁은 각 회사별 연혁은 중요한 사항만 표기하였으며 세부사항 등은 본 보고서의 'II.사업의 내용'를 참고하시기 바랍니다.

평택에너지앤파워㈜

| 일자 | 내 용 |

| 2008.05 | 디오피서비스주식회사(SPC)설립 |

| 2008.06 | 발전사업허가 획득 |

| 2008.08 | 공업용수 이용협약 체결 (한국수자원공사) |

| 2009.03 | 전원개발실시계획 승인 획득 (지식경제부) |

| 2010.04 | 발전소 EPC , 주기기 계약 체결 |

| 2010.06 | 평택에너지서비스(주)로 사명변경 |

| 2010.06 | 금융 약정 (PF) 체결 : 5,900억 (산업은행) |

| 2011.07 | 천연가스 매입계약 체결(한국가스공사) |

| 2012.05 | 평택 소사벌지구 집단에너지 열공급 개시 |

| 2013.03 | 발전소 상업운전 개시(3월 22일) |

| 2013.04 | #1 연료전지 준공 및 상업운전 개시 |

| 2015.01 | 주주변경(SK E&S → 하나파워패키지) |

| 2016.11 | 발전소 연계배열 공급 개시 |

| 2017.02 | 삼성전자 FAB#1 열공급 개시 |

| 2018.11 | #2 연료전지 준공 및 상업운전 개시 |

| 2019.12 | 에코센터(소각장) 수열 개시 |

| 2020.12 | 평택 브레인시티 열공급 협약 체결 |

| 2021.01 | 평택 화양지구 열공급 협약 체결 |

| 2024.09 | 주주변경(하나파워패키지 → 이원평택에너지) |

| 2024.10 | 상호출자제한기업집단 편입 (㈜LS) |

| 2024.12 | 평택에너지앤파워(주)로 사명변경 |

3. 자본금 변동사항

- 자본금 변동추이

| (단위 : 천원, 주 ) |

| 종류 | 구분 | 41기 (2024년 말) |

40기 (2023년 말) |

39기 (2022년 말) |

38기 (2021년 말) |

37기 (2020년 말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 6,860,000 | 6,860,000 | 6,860,000 | 6,860,000 | 6,860,000 |

| 액면금액 | 5 | 5 | 5 | 5 | 5 | |

| 자본금 | 34,300,000 | 34,300,000 | 34,300,000 | 34,300,000 | 34,300,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 34,300,000 | 34,300,000 | 34,300,000 | 34,300,000 | 34,300,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 30,000,000 | - | 30,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 6,860,000 | - | 6,860,000 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 6,860,000 | - | 6,860,000 | - | |

| Ⅴ. 자기주식수 | 1,078,249 | - | 1,078,249 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 5,781,751 | - | 5,781,751 | - | |

| Ⅶ. 자기주식 보유비율 | 15.72 | - | 15.72 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,078,249 | - | - | - | 1,078,249 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,078,249 | - | - | - | 1,078,249 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,078,249 | - | - | - | 1,078,249 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

- | - | - | - | - | - | - | - | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

2000.03.15 | 보통주 |

2000.03.15 ~ 2001.03.14 |

자기 주식 가격 안정 |

2000.03.15 ~ 2001.03.14 |

234,440 | - | - | 957,660 | 신탁 금액을 한도로 신탁 계약 기간 중 취득 |

|

| 2001.03.13 | 보통주 |

2001.03.15 ~ 2001.06.14 |

기간연장 |

2001.03.15 ~ 2001.06.14 |

957,660 | - | - | 957,660 | - | ||

| 2001.06.11 | 보통주 |

2001.06.15 ~ 2001.12.14 |

기간연장 |

2001.06.15 ~ 2001.12.14 |

957,660 | - | - | 957,660 | - | ||

| 2001.12.11 | 보통주 |

2001.12.15 ~ 2002.06.14 |

기간연장 |

2001.12.15 ~ 2002.06.14 |

957,660 | 957,660 | - | 6,680 | 신탁 금액을 한도로 신탁 계약 기간 중 매도 및 취득 |

||

| 2002.04.30 | 보통주 |

2002.06.15 ~ 2003.06.14 |

기간연장 |

2002.06.15 ~ 2003.06.14 |

6,680 | - | - | 876,180 | 신탁 금액을 한도로 신탁 계약 기간 중 취득 |

||

| 2003.06.12 | 보통주 |

2003.06.15 ~ 2005.06.14 |

기간연장 |

2003.06.15 ~ 2005.06.14 |

876,180 | - | - | 922,130 | 신탁 금액을 한도로 신탁 계약 기간 중 취득 |

||

| 2005.05.19 | 보통주 |

2005.06.15 ~ 2006.06.14 |

기간연장 |

2005.06.15 ~ 2006.06.14 |

922,130 | - | - | 922,130 | - | ||

| 2006.06.08 | 보통주 |

2006.06.15 ~ 2007.08.14 |

기간연장 |

2006.06.15 ~ 2007.08.14 |

922,130 | - | - | 922,280 | 신탁 금액을 한도로 신탁 계약 기간 중 취득 |

||

| 2007.07.20 | 보통주 |

2007.08.15 ~ 2008.08.14 |

기간연장 |

2007.08.15 ~ 2008.08.14 |

922,280 | - | - | 922,280 | - | ||

| 2008.07.14 | 보통주 |

2008.08.15 ~ 2009.03.20 |

기간연장 |

2008.08.15 ~ 2009.08.14 |

922,280 | - | - | 922,280 | - | ||

| 2009.03.20 | 보통주 | - | 신탁 해지 | - | 922,280 | 922,280 | - | 0 |

신탁 해지(`09.03.20) 후 직접 보유 (하기 기타 취득 참고) |

||

| 2011.03.18 | 보통주 |

2011.03.21 ~ 2012.03.20 |

주가 안정 및 주주가치 증대 |

2011.03.21 ~ 2012.03.20 |

17,000 | - | - | 155,969 | 신탁 금액을 한도로 신탁 계약 기간 중 취득 |

||

| 2012.03.16 | 보통주 |

2012.03.21 ~ 2013.03.25 |

기간연장 |

2012.03.21 ~ 2013.03.25 |

155,969 | - | - | 155,969 | - | ||

| 2013.02.08 | 보통주 |

2013.03.26 ~ 2014.03.31 |

기간연장 |

2013.03.26 ~ 2014.03.31 |

155,969 | - | - | 155,969 | - | ||

| 2014.03.28 | 보통주 |

2014.04.01 ~ 2015.03.31 |

기간연장 |

2014.04.01 ~ 2015.03.31 |

155,969 | - | - | 155,969 | - | ||

| 2015.03.27 | 보통주 |

2015.04.01 ~ 2016.03.31 |

기간연장 |

2015.04.01 ~ 2016.03.31 |

155,969 | - | - | 155,969 | - | ||

| 2016.03.28 | 보통주 |

2016.04.01 ~ 2017.03.31 |

기간연장 |

2016.04.01 ~ 2017.03.31 |

155,969 | - | - | 155,969 | - | ||

| 2017.03.24 | 보통주 |

2017.04.01 ~ 2017.07.26 |

기간연장 |

2017.04.01 ~ 2018.03.31 |

155,969 | - | - | 155,969 | - | ||

| 2017.07.26 | 보통주 | - | 신탁 해지 | - | 155,969 | 155,969 | - | 0 |

신탁 해지(`17.07.26) 후 직접 보유 (하기 기타 취득 참고) |

||

| 기타 취득 | 2009.03.20 | 보통주 | 2009.03.20 |

신탁 해지 후 직접 보유 |

- | 922,280 | - | - | 922,280 | `09년 신탁 계약 해지 후 현물 보유 | |

| 2017.07.26 | 보통주 | 2017.07.26 |

신탁 해지 후 직접 보유 |

- | 922,280 | - | - | 1,078,249 | `17년 신탁 계약 해지 후 현물 보유 | ||

| 2017.07.26 | 보통주 | - | 자기 주식 처분 | - | 1,078,249 | 1,078,249 | - | 0 |

교환사채 발행을 위한 자기주식 처분 (한국예탁결제원 예탁) |

||

| 2020.07.16 | 보통주 | 2020.07.16 |

교환사채 조기 상환에 따른 일부 취득 |

- | 968,249 | - | - | 968,249 |

한국예탁결제원 예탁 중인 자기주식 수 : 110,000주 |

||

| 2021.07.21 | 보통주 | 2021.07.21 |

교환사채 조기 상환에 따른 일부 취득 |

- | 968,249 | - | - | 1,039,677 |

한국예탁결제원 예탁 중인 자기주식 수 : 38,572주 |

||

| 2022.07.29 | 보통주 | 2022.07.29 |

교환사채 만기 상환에 따른 잔여 자기주식 취득 |

- | 1,039,677 | - | - | 1,078,249 |

한국예탁결제원 예탁 중인 자기주식 수 : 0주 |

||

| 총계 | - | - | - | - | - | ||||||

라. 자기주식 보유 목적

- 주가 안정 및 주주가치 제고를 목적으로 자기 주식 취득 후 보유 중입니다.

마. 자기주식 취득계획

- 사업보고서 제출일 현재 자본시장법 시행령 제176조의2 제6항에 따른 이사회 승인을 받은 자기주식보고서상 자기주식 취득계획은 없습니다.

바. 자기주식 처분계획

- 사업보고서 제출일 현재 자본시장법 시행령 제176조의2 제6항에 따른 이사회 승인을 받은 자기주식보고서상 자기주식 처분계획은 없습니다.

사. 자기주식 소각계획

- 사업보고서 제출일 현재 자본시장법 시행령 제176조의2 제6항에 따른 이사회 승인을 받은 자기주식보고서상 자기주식 소각계획은 없습니다.

아. 기타

- 사업보고서 제출일 현재 자기주식 처분 및 소각계획은 없으나, 주주가치 제고를 위해 다양한 정책을 검토하고 시장과 소통을 강화할 것이며, 추후 경영환경 변화로 자기주식 처분 등 변경사항 발생시 이사회 승인을 통해 처리할 예정입니다.

자. 종류주식 발행현황

- 해당사항 없음

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024년 03월 29일 | 제40기 정기주주총회 | - 이사회 소집 통지일 관련 조항 - 재무제표 승인 등 관련 조항 - 배당 절차 개선 관련 조항 |

- 이사회 활동 강화 - 주주권 보호 강화 - 배당 절차 개선 |

| 2023년 03월 24일 | 제39기 정기주주총회 | - 목적사업 추가 - 중간 배당 관련 조항 추가 |

- 사업영역 확대를 대비한 목적사업 추가 - 중간 배당 내용 신설 |

| 2022년 03월 25일 | 제38기 정기주주총회 | - 목적사업 추가 - 결의방법 조항 수정 (전자투표 도입시 감사위원회 위원 선임 요건 완화) |

- 사업영역 확대를 위한 목적사업 신설 - 전자투표 실시에 따른 주주총회 결의 요건 완화 반영 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 액화석유가스를 포함한 석유제품과 각종 가스 및 가스 기기의 수출입, 제조, 저장, 운송 및 판매업 | 영위 |

| 2 | 화공약품매매업(독극물제외) | 미영위 |

| 3 | 부동산 임대업 및 부동산 개발업 | 영위 |

| 4 | 항만운영 개발 및 항만 하역업 | 미영위 |

| 5 | 항만 관련 장비 및 기기 임대업 | 영위 |

| 6 | 자동차 운송 사업 및 해상 운송 사업 | 미영위 |

| 7 | 물류시설 운영업, 물류 관련 서비스업, 기타 보관 및 창고업, 물류 관련 경영 컨설팅업, 물류 관련 응용 소프트웨어 개발 및 공급업, 기타 종합물류사업 | 미영위 |

| 8 | 연료전지, 석탄액화가스화, 수소, 태양광, 태양열, 바이오에너지, 풍력, 수력, 해양에너지, 폐기물에너지, 지열에너지 등 신재생에너지와 관련된 사업 일체 | 영위 |

| 9 | 전기통신사업 중 부가통신사업, 정보통신서비스제공사업, 통신판매업, 전자금융업, 위치기반서비스업 | 영위 |

| 10 | 생활/공업/농업 등 각종 용수의 생산과 공급, 하수/폐수의 이송과 처리 및 이와 연관된 사업 일체 | 미영위 |

| 11 | 전기자동차충전사업과 관련된 사업 일체 | 영위 |

| 12 | 소프트웨어 및 하드웨어 개발, 제작, 자문, 공급, 판매(도소매), 온라인컨텐츠 개발 및 시스템 통합구축 서비스의 판매업, 위치기반 서비스 제공 사업 | 영위 |

| 13 | 발전, 송전, 변전, 배전을 포함한 전력사업 및 집단에너지 사업 | 영위 |

| 14 | 발전소 및 발전시설의 국내외 건설 및 운영 등의 사업 수행 및 관련 부대사업 | 영위 |

| 15 | 브랜드, 캐릭터 상표권 등 지식재산권을 활용한 라이선스업 | 미영위 |

| 16 | 위 각호의 목적 달성에 수반 또는 관련되거나 회사에 직접 간접으로 유익한 일체의 사업 | 영위 |

1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 수정 | 2022년 03월 25일 | 다) 부동산 임대업 | 다) 부동산 임대업 및 부동산 개발업 |

| 수정 | 2022년 03월 25일 | 사) 기타 종합물류사업 | 사) 물류시설 운영업, 물류 관련 서비스업, 기타 보관 및 창고업, 물류 관련 경영 컨설팅업, 물류 관련 응용 소프트웨어 개발 및 공급업, 기타 종합물류 사업 |

| 추가 | 2022년 03월 25일 | - | 타) 소프트웨어 및 하드웨어 개발, 제작, 자문, 공급, 판매(도소매), 온라인컨텐츠 개발 및 시스템 통합구축 서비스의 판매업, 위치기반 서비스 제공 사업 |

| 추가 | 2023년 03월 24일 | - | 13) 발전, 송전, 변전, 배전을 포함한 전력사업 및 집단에너지 사업 |

| 추가 | 2023년 03월 24일 | - | 14) 발전소 및 발전시설의 국내외 건설 및 운영 등의 사업 수행 및 관련 부대사업 |

| 추가 | 2023년 03월 24일 | - | 15) 브랜드, 캐릭터 상표권 등 지식재산권을 활용한 라이선스업 |

주) 제39기 정기주주총회를 통한 정관 변경시, 각 사업목적의 구분 기호가 '가) ~ 파)' 에서 '1) ~ 16)'로 변경되었습니다

2. 변경 사유

| 구 분 | 변경 사유 | ||

| 변경 취지 및 목적, 필요성 | 사업목적 변경 제안 주체 | 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 | |

| - 부동산 임대업 및 부동산 개발업 | - 신사업 추진을 대비한 사업 목적 정비 |

당사 이사회 | - 현재 해당 사업목적 변경이 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 미미하다고 판단됨 |

| - 물류시설 운영업, 물류 관련 서비스업, 기타 보관 및 창고업, 물류 관련 경영 컨설팅업, 물류 관련 응용 소프트웨어 개발 및 공급업, 기타 종합물류 사업 | - 사업 영역 확대를 대비한 사업 목적 정비 | 당사 이사회 | - 향후 사업 영역 확대를 대비하여 추가한 사업 목적으로, 현재 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 없는 것으로 판단됨 |

| - 소프트웨어 및 하드웨어 개발, 제작, 자문, 공급, 판매(도소매), 온라인컨텐츠 개발 및 시스템 통합구축 서비스의 판매업, 위치기반 서비스 제공 사업 | - 신사업 추진을 대비한 사업 목적 정비 |

당사 이사회 | - 현재 해당 사업목적 변경이 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 미미하다고 판단됨 |

| - 발전, 송전, 변전, 배전을 포함한 전력사업 및 집단에너지 사업 | - 사업 영역 확대를 대비한 사업 목적 정비 | 당사 이사회 | - 현재 해당 사업목적 변경이 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 미미하다고 판단됨 |

| - 발전소 및 발전시설의 국내외 건설 및 운영 등의 사업 수행 및 관련 부대사업 | - 사업 영역 확대를 대비한 사업 목적 정비 | 당사 이사회 | - 현재 해당 사업목적 변경이 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 미미하다고 판단됨 |

| - 브랜드, 캐릭터 상표권 등 지식재산권을 활용한 라이선스업 | - 사업 영역 확대를 대비한 사업 목적 정비 | 당사 이사회 | - 향후 사업 영역 확대를 대비하여 추가한 사업 목적으로, 현재 회사의 주된 사업(LPG 유통 및 판매)에 미치는 영향은 없는 것으로 판단됨 |

3. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| (1) | 부동산 임대업 및 부동산 개발업 | 2022년 03월 25일 |

| (2) | 물류시설 운영업, 물류 관련 서비스업, 기타 보관 및 창고업, 물류 관련 경영 컨설팅업, 물류 관련 응용 소프트웨어 개발 및 공급업, 기타 종합물류 사업 |

2022년 03월 25일 |

| (3) | 소프트웨어 및 하드웨어 개발, 제작, 자문, 공급, 판매(도소매), 온라인컨텐츠 개발 및 시스템 통합구축 서비스의 판매업, 위치기반 서비스 제공 사업 |

2022년 03월 25일 |

| (4) | 발전, 송전, 변전, 배전을 포함한 전력사업 및 집단에너지 사업 | 2023년 03월 24일 |

| (5) | 발전소 및 발전시설의 국내외 건설 및 운영 등의 사업 수행 및 관련 부대사업 | 2023년 03월 24일 |

| (6) | 브랜드, 캐릭터 상표권 등 지식재산권을 활용한 라이선스업 | 2023년 03월 24일 |

3-1. 사업목적 추가 현황 세부 내역

| 구 분 | 내 용 | |||||

| 사업 분야 및 진출 목적 (업종, 제품 및 서비스의 내용 등) |

시장의 주요 특성ㆍ규모 및 성장성 | 기존 사업과의 연관성 | 주요 위험 | 향후 추진계획 | 미추진 사유 | |

| (1) | 부동산 개발 사업 추진 | 충전소 부지 등을 활용한 부동산 개발은 회사가 보유한 네트워크와 높은 접근성을 바탕으로, 기존 LPG 사업과 연계한 통합 모빌리티 서비스(세차, 드라이브 스루 등) 제공이 가능한 지역 거점 공간 사업으로 확장 가능 | 회사 소유 부지 활용 가능 |

신규 사업 추진에 따라, 회사의 주된 사업이 노출될 수 있는 위험 요소는 미미하다고 판단됨 | 담당 부서를 통해 충전소 부지를 포함한 회사 소유 부지 개발 진행 중임. 회사 소유 부지 내 차량 관련 서비스(드라이브 스루 등) 및 복합상업시설을 구축할 예정임. 25년 중 사업 개시를 목표로 하고 있으나, 추진 과정에서 변동될 수 있음. | - |

| (2) | 향후 사업 영역 확대에 대비하여 추가하였으며, 현재 해당사항 없음 |

사업 구체화 이전 단계이므로, 관련 시장을 특정하기 어려움 |

회사 소유 부지 활용 가능 |

사업 구체화 이전 단계이므로 주요 위험을 특정하기 어려움 |

해당사항 없음 | 구분 (2) 사업목적과 관련하여 현재 다각적으로 검토 중이나, 구체적으로 계획된 바 없음. 향후 1년 이내 사업 추진 계획 및 그 예정 시기는 미정이며, 추후 사업 계획이 구체화될 경우 공시할 예정임 |

| (3) | 차량관련 B2C 플랫폼 사업 추진 | 기존 LPG 차량 고객 및 전기/수소차 고객의 차량 관련 서비스 수요 증가를 감안할 때, 고객 편의 서비스 시장의 규모 확대가 기대됨 | 회사 운영 설비 연계 가능 |

신규 사업 추진에 따라, 회사의 주된 사업이 노출될 수 있는 위험 요소는 미미하다고 판단됨 | 차량관련 B2C 세차 플랫폼('티티워시') 개발 완료 후, 2024년 4월 런칭 및 사업 지속 운영 중임. 2024년말 기준, '티티워시' 회원수는 약 2.5만명이며, 제휴 세차장은 140개소임. 향후에도 플랫폼 이용 회원수 확대 및 제휴 세차장 추가 확보 등 사업 규모 지속 확대 예정임. | - |

| (4) | 천연가스(LNG)발전사업 진출 | 천연가스(LNG) 발전 사업은 기존 화석연료에서 신재생 에너지로의 전환을 연계하는 브릿지 연료(LNG)를 활용한 저탄소 발전 사업임. LNG 발전사업은 수소와 혼소 발전이 가능하며, 수소 발전으로의 전환이 용이하기 때문에 미래 수소 발전사업 추진을 위한 기반이 될 수 있음. 또한 회사가 보유한 연료 도입 및 저장, 유통 인프라와 숙련된 LPG 사업 추진 경험을 토대로 사업 경쟁력을 제고할 수 있을 것으로 예상됨. | 연료 도입 및 저장, 유통 인프라 연계 가능 |

신규 사업 추진에 따라, 회사의 주된 사업이 노출될 수 있는 위험 요소는 미미하다고 판단됨 | 2024년 9월, 833MW 규모 천연가스(LNG) 복합화력발전소 운영을 통한 전력 생산 및 판매, 열 공급 등 집단에너지 사업을 영위하고 있는 법인(평택에너지앤파워)을 인수하였으며, 동 법인을 통해 LNG 발전 사업을 지속 영위해 나갈 계획임. | - |

| (5) | 천연가스(LNG)발전소 건설 등 | 천연가스(LNG) 발전 사업은 기존 화석연료에서 신재생 에너지로의 전환을 연계하는 브릿지 연료(LNG)를 활용한 저탄소 발전 사업임. LNG 발전사업은 수소와 혼소 발전이 가능하며, 수소 발전으로의 전환이 용이하기 때문에 미래 수소 발전사업 추진을 위한 기반이 될 수 있음. 또한 회사가 보유한 연료 도입 및 저장, 유통 인프라와 숙련된 LPG 사업 추진 경험을 토대로 사업 경쟁력을 제고할 수 있을 것으로 예상됨. | 연료 도입 및 저장, 유통 인프라 연계 가능 |

신규 사업 추진에 따라, 회사의 주된 사업이 노출될 수 있는 위험 요소는 미미하다고 판단됨 | 2024년 11월, 집단에너지사업권을 보유한 법인(여수그린에너지)을 인수하였으며, 동 법인을 통해 LNG 발전소 건설 및 운영 등을 추진해 나갈 계획임. 현재는 사업의 초기 단계로, 파트너사와 발전소 건설 등을 위해 관련 협의 진행 중임 | - |

| (6) | 향후 사업 영역 확대에 대비하여 추가하였으며, 현재 해당사항 없음 |

사업 구체화 이전 단계이므로, 관련 시장을 특정하기 어려움 |

해당사항 없음 | 사업 구체화 이전 단계이므로 주요 위험을 특정하기 어려움 |

해당사항 없음 | 구분 (6) 사업목적과 관련하여, 회사 홍보 및 브랜드 인지도 제고 등의 노력을 통해, 구체적인 사업 계획을 수립할 예정이며, 현재까지 구체적으로 계획된 바 없음. 향후 1년 이내 사업 추진 계획 및 그 예정 시기는 미정이며, 추후 사업 계획이 구체화될 경우 공시할 예정임 |

주1) 사업목적별 추진 중인 사업의 경우, 사업 특성상 진행단계별 예상 완료시기를 예측하기 어려움

주2) 현재 사업목적별 사업 추진을 위한 조직 및 인력 확보 계획은 미정임

1) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

| 구 분 | (1) | (2) | (3) | (4) | (5) | (6) |

| 투자 및 예상 자금소요액 | - 현재 사업 추진을 위한 구체적인 투자 금액은 미정임 | - | - 현재까지 세차 플랫폼 개발 및 서비스 운영을 위해 기 집행된 투자 및 운영 비용은 약 15억원 수준임 |

- 당사는 종속회사인 이원평택에너지를 통해 LNG 발전사업 법인(평택에너지앤파워) 지분 인수 절차를 마무리하였고, 인수 부대비용을 포함한 동 법인 지분 인수 총액은 5,982억임 (E1의 투자 금액은 3,177억) |

- 현재 사업 추진을 위한 구체적인 투자 금액은 미정임 | - |

| 투자자금 조달원천 | - 사내 보유 자금 | - | - 사내 보유 자금 | - 사내 보유 자금 및 외부 조달 (회사채 발행, 인수 금융 등) |

- 사내 보유 자금 및 외부 조달 (회사채 발행, 인수 금융 등) |

- |

| 예상투자 회수기간 | - 회사 영업비밀에 해당하여 기재 생략 |

- | - 회사 영업비밀에 해당하여 기재 생략 | - 회사 영업비밀에 해당하여 기재 생략 | - 회사 영업비밀에 해당하여 기재 생략 | - |

주) 구분 (2), (6) 사업목적과 관련하여, 현재 구체적인 계획 수립 이전 단계이므로, 해당 내용을 공개할 경우 회사 경쟁력에 불이익을 초래할 가능성이 있어 기재를 생략함

2) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

| 구 분 | (1) | (2) | (3) | (4) | (5) | (6) |

| 조직 및 인력구성 현황 | - 사내 조직(팀장 포함 총 2명) | - | - 사내 조직(팀장 포함 총 5명) | - 사내 조직(팀장 포함 총 6명) | - 사내 조직(팀장 포함 총 6명) | - |

| 연구개발활동 내역 | - 해당사항 없음 | - | - 시스템 구축 및 응용 소프트웨어 개발 완료 이후 고객 앱 사용 편의성 제고를 위해 지속적으로 기능 개선 중임 | - 해당사항 없음 | - 해당사항 없음 | - |

| 제품 및 서비스 개발 진척도 및 상용화 여부 |

- 각 부지별로 개발 진척도는 상이하며, 25년 중 사업 개시 목표인 사업 건이 존재하나, 추진 과정에서 변동될 수 있음 |

- | - 2024년 4월, 세차 플랫폼('티티워시') 서비스 런칭 완료 후 사업 운영 중 | - 해당 사업 추진을 위한 법인 인수 절차를 완료하였고, 833MW 규모 LNG 발전소 정상 운영 중임 | - 현재 사업 초기 단계이며, 파트너사와 발전소 건설을 위해 관련 협의 진행 중임 | - |

| 매출 발생여부 | X | - | O | O | X | - |

주) 구분 (2), (6) 사업목적과 관련하여, 현재 구체적인 계획 수립 이전 단계이므로, 해당 내용을 공개할 경우 회사 경쟁력에 불이익을 초래할 가능성이 있어 기재를 생략함

II. 사업의 내용

1. (제조서비스업)사업의 개요

- 당사는 LPG 유통회사로서 LPG를 주 상품으로하여 외국으로부터 LPG를

구매 후 수출 또는 내수를 통해 판매하고 있습니다. LPG는 Liquefied Petroleum

Gas의 약칭으로 액화 석유 가스라고 합니다. LPG 거래의 기준이 되는 가격

(CP가격 등)의 변동에 따라 수익성에 영향을 받을 수 있습니다.

- 판매는 크게 수출 판매와 내수 판매로 나뉘며, 수출 판매는 직수출과 중계수출로

구분됩니다. 내수 판매의 경우 민수용 수요와 석화용 수요로 구분되고, 민수용

수요는 다시 가정용, 산업용, 수송용, 도시가스용으로 구분되고 있습니다.

- 당사는 정유사들의 정제기술 발전 및 내수 시장 경쟁 심화 등에 따라 수익성 개선을 위해 Paper Trading을 통한 마진 고정화 및 원재료 수급처 다변화 등 지속적인 노력을 하고 있습니다.

- 석화용 수요 증가에 따라 공급량 증가를 위한 노력을 하고 있으며, 계약의

증가에 따라 LPG 저장탱크가 추가적으로 필요할 경우 증설도 고려하고 있습니다.

- 수송용 수요 부분에서는 전기차 보급 영향 등에 따른 감소 요인이 있지만, LPG 차량이 가진 장점인 친환경성 및 가격경쟁력과 2023년 11월 출시된 신규 LPG 1톤 트럭(LPG 2.5 터보 엔진 탑재)의 우수한 동력성능 등이 부각됨에 따라 지난 해 LPG 차량 등록대수가 증가하였습니다. 당사는 다양한 제휴처와의 프로모션 등을 통해 신규 LPG 트럭 판매량 확대 및 LPG 수요 감소가 최소화 되도록 노력하고 있습니다.

2. (제조서비스업)주요 제품 및 서비스

- 당사는 LPG 유통회사로서 LPG를 주요 상품으로 판매하고 있으며, LPG 유통 및 그와 관련된 매출로 구분됩니다. 따라서 당사의 사업 부문은 LPG 부문, 기타 부문

(LPG 관련 임대 매출과 선박 대선매출, 수소 매출)으로 세분됩니다. 2024년 연간 누적 매출액 기준으로 LPG 부문이 98.8%를 점유하고 있고, 기타 부문 역시 LPG 사업과 관련한 임대 매출 및 선박 대선매출이 대부분입니다.

- LPG는 상온/상압에서는 기체 상태이나 이것을 가압 또는 냉각시키면 쉽게

액화되므로 다른 가스 연료와 비교할 때 저장과 수송이 용이하고 열효율이 높은

청정 연료이자 저공해에너지입니다.

- LPG는 프로판 (Propane, C3)과 부탄 (Butane, C4)을 주성분으로한 가스를 액화한 것(기화된 것 포함)으로 기화 온도 차이에 따라 용도 특성이 구별됩니다. 프로판은 주로 석유 화학용 원료ㆍ취사용ㆍ난방용ㆍ산업용 연료로, 부탄은 석유화학용 원료 및 자동차와 이동식 난방기의 연료로 주로 사용됩니다.

3. (제조서비스업)원재료 및 생산설비

가. 원재료에 관한 사항

- 당사는 외국으로부터 LPG를 구매하여 수출 또는 내수를 통해 판매하고 있으며, 거래의 기준이 되는 가격(CP가격)의 변동에 따라 수익성에 영향을 받을 수 있습니다.

◎ CP 가격 : CP가격이란 사우디 Aramco사가 원유가 및 현물가격을 감안하여 내부적으로 결정한 LPG 판매가격으로, 통상 1개월간 적용됩니다. Aramco사가 결정한 CP가격은 주변(쿠웨이트, 카타르, U.A.E. 등) 중동 수출국도 동일하게 적용되어 동아시아 시장에서 기준가격으로 통용되고 있습니다.

(1) 최근 CP가격 변동 추이

|

(단위 : 달러/톤) |

| '22년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

| 프로판 | 740 | 775 | 895 | 940 | 850 | 750 | 725 | 670 | 650 | 590 | 610 | 650 |

| 부탄 | 710 | 775 | 920 | 960 | 860 | 750 | 725 | 660 | 630 | 560 | 610 | 650 |

| '23년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

| 프로판 | 590 | 790 | 720 | 555 | 555 | 450 | 400 | 470 | 550 | 600 | 610 | 610 |

| 부탄 | 605 | 790 | 740 | 545 | 555 | 440 | 375 | 460 | 560 | 615 | 620 | 620 |

| '24년 | 1월 | 2월 | 3월 | 4월 | 5월 | 6월 | 7월 | 8월 | 9월 | 10월 | 11월 | 12월 |

| 프로판 | 620 | 630 | 630 | 615 | 580 | 580 | 580 | 590 | 605 | 625 | 635 | 635 |

| 부탄 | 630 | 640 | 640 | 620 | 585 | 565 | 565 | 570 | 595 | 620 | 630 | 630 |

| '25년 | 1월 | 2월 | 3월 |

| 프로판 | 625 | 635 | 615 |

| 부탄 | 615 | 625 | 605 |

(2) 주요 매입처별 내역

| (단위 : 백만원, %) |

| 품 목 | 구 분 | 상대국 | 금 액 | 구성비 | 비 고 |

| LPG | 수 입 | 싱가포르 | 2,882,262 | 33.6 | 중계 수입의 경우 거래처 소속 국가별 수입 금액으로 최초 선적 국가 와는 다를 수 있음 |

| 미 국 | 1,433,652 | 16.7 | |||

| 아랍에미리트공화국 | 1,314,164 | 15.3 | |||

| 카타르 | 895,609 | 10.4 | |||

| 쿠웨이트 | 464,956 | 5.4 | |||

| 사우디아라비아 | 412,490 | 4.8 | |||

| 일본 | 357,160 | 4.2 | |||

| 기타 | 778,599 | 9.1 | |||

| 소 계 | 8,538,892 | 99.5 | |||

| 매 입 | 국 내 | 43,700 | 0.5 | ||

| 수소 | 매 입 | 국 내 | 1,988 | 0.0 | |

| 합 계 | 8,584,580 | 100.0 | |||

- 상기 매입처들과 당사는 특수 관계가 없습니다.

(3) 공급시장의 독과점 정도

- 당사는 국제 LPG 시장에서 시황에 따라 거래를 하고 있으며, 해당 시장은

완전경쟁시장입니다.

(4) 공급의 안정성

- 당사는 국제 LPG 시장에서의 Spot거래를 통한 물량 확보 뿐만 아니라, 세계 여러

LPG Trading 회사들과 장기 공급계약을 체결하여 공급의 안정성을 확보하고

있으며, 가격 변동성에 대응하고 있습니다.

나. 생산 및 설비에 관한 사항

(1) 저장 시설

| 구 분 | 준공 (인수) 년월일 | 저장 규모 | 비 고 |

| 여수기지 | 1983. 6. 30일 준공 | 153,000톤 | - |

| 인천기지 | 2000. 6. 12일 준공 | 240,000톤 | - |

| 대산기지 | 2011. 6. 2일 준공 | 74,000톤 | - |

| 계 | 467,000톤 | - | |

(2) 영업용 설비 현황

1) 국내

| (2024. 12. 31 현재) | (단위 : 백만원, 명) |

| 구 분 | 소재지 | 토 지 | 건 물 | 합 계 | 종업원수 | 비 고 |

| 본사 / 지사 등 | 서울특별시 용산구 한강대로 92 / 부산광역시 동구 중앙대로 192 외 5개 지사 등 |

- | 8,504 | 8,504 | 214 | 소 유 |

| 충전소 | 부산광역시 사하구 장림로 139 등 | 412,296 | 44,366 | 456,662 | - | 소 유 |

| 여수기지 | 전라남도 여수시 낙포단지길 60 | 25,444 | 2,665 | 28,109 | 42 | 소 유 |

| 인천기지 | 인천광역시 연수구 인천신항대로 940 | 24,726 | 2,183 | 26,909 | 40 | 소 유 |

| 대산기지 | 충청남도 서산시 대산읍 독곶1로 82-1 | - | 1,439 | 1,439 | 17 | 소 유 |

| 물류 부지 | 인천광역시 중구 서해대로93번길 42 | 85,524 | 3,176 | 88,700 | - | 소 유 |

| 합 계 | 547,990 | 62,333 | 610,323 | 313 | - | |

주1) 상기 영업용 설비 등의 내역은 유형자산과 투자부동산을 모두 반영하여 표기하였습니다.

주2) 물적 재산의 시가에 관해서는 금액적 중요성이 없다고 판단하여 기재를 생략하였습니다.

2) 해외

| (2024. 12. 31 현재) | (단위 : 명) |

| 구 분 | 소재지 | 토 지 | 건 물 | 합 계 | 종업원수 | 비 고 |

| 중동 지사 | UAE | - | - | - | 1 | 건물 임차 |

| 싱가포르 지사 | 싱가폴 | - | - | - | 8 | 건물 임차 |

| 휴스턴 지사 | 미국 | - | - | - | 1 | 건물 임차 |

| 베트남 지사 | 베트남 | - | - | - | 6 | 건물 임차 |

| 합 계 | - | - | - | 16 | - | |

(3) 기타 영업용 설비 현황

1) 국내

| (2024. 12. 31 현재) | (단위 : 백만원) |

| 구 분 | 소재지 | 구축물 | 캐 번 | 하역 기구 | 기계 장치 | 차량 운반구 |

공구와 기구/비품 |

사용권자산 | 합계 | 비 고 |

| 본사 / 지사 |

서울특별시 용산구 한강대로 92 / 부산광역시 동구 중앙대로 192 외 5개 지사 |

19 | - | - | 11,355 | 810 | 2,063 | 318,599 | 332,846 | 소유 및 임차 |

| 충전소 | 부산광역시 사하구 장림로 139 등 | 14,572 | - | - | 13,053 | - | 1,668 | 20,312 | 49,605 | 소유 및 임차 |

| 여수기지 | 전라남도 여수시 낙포단지길 60 | 4,976 | - | - | 4,805 | 3 | 242 | 233 | 10,259 | 소유 및 임차 |

| 인천기지 | 인천광역시 연수구 인천신항대로 940 | 5,044 | 36,640 | - | 6,097 | 53 | 340 | 55 | 48,229 | 소유 및 임차 |

| 대산기지 | 충청남도 서산시 대산읍 독곶1로 82-1 | 24,891 | - | - | 4,060 | - | 348 | 8,503 | 37,802 | 소유 및 임차 |

| 물류 부지 | 인천광역시 중구 서해대로93번길 42 | 76 | - | - | 51 | - | 159 | - | 286 | 소유 및 임차 |

| 합 계 | 49,578 | 36,640 | - | 39,421 | 866 | 4,820 | 347,702 | 479,027 | - | |

주1) 상기 사용권자산은 K-IFRS 제1116호 도입에 따른 것으로, 해당 사용권자산에는 선박, 차량, 부두, 충전소 등의 자산이 포함됩니다.

주2) 물적 재산의 시가에 관해서는 금액적 중요성이 없다고 판단하여 기재를 생략하였습니다.

2) 해외

| (2024. 12. 31 현재) | (단위 : 백만원) |

| 구 분 | 소재지 | 구축물 | 기계 장치 | 차량 운반구 | 공구와 기구/비품 | 사용권자산 | 합계 |

| 중동 지사 | UAE | - | - | - | - | 98 | 98 |

| 싱가포르 지사 | 싱가포르 | - | - | - | - | 1,198 | 1,198 |

| 베트남 지사 | 베트남 | - | - | - | 76 | 514 | 590 |

| 휴스턴 지사 | 미국 | - | - | - | - | 194 | 194 |

| 합 계 | - | - | - | 76 | 2,004 | 2,080 | |

주) 물적 재산의 시가에 관해서는 금액적 중요성이 없다고 판단하여 기재를 생략하였습니다.

(4) 현재 진행 중인 투자 또는 향후 투자 계획

- 당사는 현지 파트너와 합작법인(당사 지분 : 50%)을 통해 북부 베트남 티엔펑 산업단지(꽝닌성)에 8만톤 규모(프로판 5만톤, 부탄 3만톤)의 LPG 냉동터미널 건설을 추진하고 있습니다.

당사는 베트남 북부 지역의 연간 수입 수요인 연 80만톤 수준의 LPG 공급과 현지 시장 진출을 통한 베트남 내수 사업자로서의 지위 확보 등을 목표로 사업을 전개해 나갈 계획입니다.

보고서 제출일 현재 냉동터미널 건설을 위한 프로젝트파이낸싱(USD 1.6억) 계약 체결 후, `26년 4분기 상업 가동을 목표로 건설 공사가 진행되고 있으나, 현지 사업 진행 과정에 따라 변동될 수 있습니다.

4. (제조서비스업)매출 및 수주상황

가. 매출에 관한 사항

(1) 매출 유형별 실적

| (단위 : 백만원, %) |

| 구 분 | 제41기 | 제40기 | 제39기 | ||||

| 매출액 | 비 율 | 매출액 | 비 율 | 매출액 | 비 율 | ||

| 수 출 | 상품 매출 | 4,963,436 | 55.2 | 4,120,269 | 55.6 | 3,792,733 | 49.9 |

| 내 수 | 3,913,370 | 43.5 | 3,140,270 | 42.4 | 3,659,435 | 48.2 | |

| 수 출 | 기타 매출 | 93,125 | 1.1 | 133,869 | 1.8 | 121,843 | 1.6 |

| 내 수 | 19,194 | 0.2 | 18,535 | 0.2 | 19,624 | 0.3 | |

| 합 계 | 8,989,125 | 100.0 | 7,412,943 | 100.0 | 7,593,635 | 100.0 | |

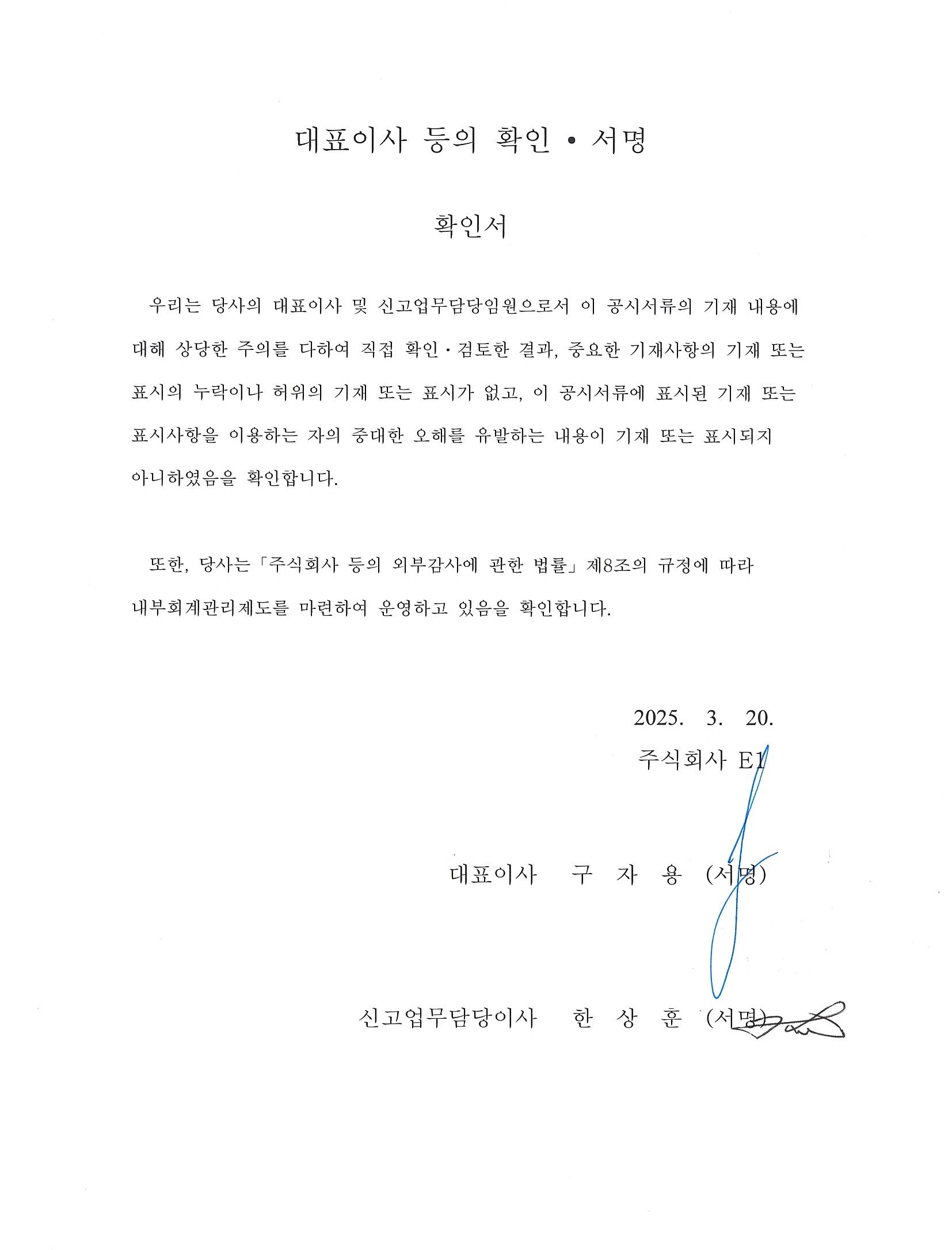

(2) 판매 경로 및 판매 방법 등

1) 판매 경로 (2024. 12. 31 현재)

|

|

LPG 유통단계 |

2) 판매 방법

| 구 분 | 판매 방법 |

| 내 수 | ㆍ정유사 : 외상 판매 (평균 외상 기일 37~57일) ㆍ대리점 : 현금 또는 외상 (평균 외상 기일 20~40일) ㆍ산업체 : 현금 또는 외상 (평균 외상 기일 30~36일) |

| 수 출 | ㆍ직수출 (FOB BASE 또는 CIF BASE) |

| ㆍ중계 무역 (FOB BASE 또는 CFR BASE) |

3) 판매 전략

ㆍ자사 판매량 증대

- 주요 거점 충전소 유치

- 산업체 연료용 LPG 판매 증대

- 충전소 서비스 개선 활동 확산

ㆍLPG 시장 확대

- 차량 연료의 LPG 전환 유도 등 적극적인 수요 개발

- '마을단위 및 군단위 LPG 배관망 사업'을 통한 가정/상업용 프로판 수요 확보

- 석유 화학용 수요 개발

- 대규모 LPG 저장 시설의 최대 활용을 통한 도입 원가 경쟁력 확보 및

국제 시장에서 저가 LPG를 구매, 해외에 직접 판매하는 Trading 확대

- 베트남 냉동 터미널 신설 및 내수 시장 진출을 통한 Full Value Chain

구축으로 해외 고정 수요 확보 및 이익 증대

(3) 주요 매출처별 내역

| (단위 : 백만원, %) |

| 품 목 | 구 분 | 상대국 | 금 액 | 구성비 | 비 고 |

| LPG | 수 출 | 싱가포르 | 2,071,816 | 23.0 | 중계 수출의 경우 거래처 소속 국가별 수출 금액으로 최종 소비자와는 다를 수 있음 |

| 중국 | 709,481 | 7.9 | |||

| 홍콩 | 403,225 | 4.5 | |||

| 일본 | 384,499 | 4.3 | |||

| 인도 | 307,094 | 3.4 | |||

| 베트남 | 284,436 | 3.2 | |||

| 기 타 | 802,885 | 8.9 | |||

| 소 계 | 4,963,436 | 55.2 | |||

| 매 출 | 국 내 | 3,911,033 | 43.5 | ||

| 수 소 | 매 출 | 국 내 | 2,337 | 0.0 | |

| 기 타 | 매 출 | - | 112,319 | 1.3 | |

| 합 계 | 8,989,125 | 100.0 | |||

나. 수주 상황

당사의 경우 사업의 특성상 당기말 현재 거래가 종료되지 아니한 주요 제품 및 서비스에 대한 수주현황은 없습니다.

5. (제조서비스업)위험관리 및 파생거래

가. 시장 위험과 위험 관리

(1) 시장 위험

- 당사는 LPG를 외화 표시로 수입 / 수출함에 따라 항상 환 Risk에 노출되어 있습니다. 하지만 국내 LPG 가격에 환율 변동분을 반영하고 있음은 물론, 외상 매입금 인식시점과 결제 시점의 차이로 발생하는 환차 손익은 환 Hedge를 통해 해당 Risk를 최소화하고 있습니다.

(2) 위험 관리

1) 위험 관리 방식

- 당사는 외환 관련 Risk와 관련하여 자체 외환 관리 규정 및 내부 회계 관리 지침을 만들어 시행하고 있으며 외환 관련 규정을 준수하고 있습니다.

2) 위험 관리 조직

- 당사는 외환 관련 Risk 관리 조직으로 CFO 및 자금팀, 해외 Trading 관련 Risk 관리 조직으로 RM팀을 두고 있으며, 내부 외환관리 규정 및 내부 회계 관리 지침을 근거로 운영되고 있습니다.

☞ 상세 내용은 'Ⅲ.재무에 관한 사항' 의'3. 연결 재무제표 주석' 중『7. 파생상품』및 '5. 재무제표 주석' 중 『7. 파생상품』을 참조하시기 바랍니다.

나. 파생 상품 거래 현황

(1) 통화선도

- 당사는 LPG도입에 따른 외화부채와 외화매출채권 발생으로 인한 환율변동 Risk를 Hedge하기 위해 통화선도 거래계약을 체결하여 환 Risk를 Hedge하고 있습니다.

가) 당기 중 결제된 통화선도 거래손익

| 매입(USD) | 매도(USD) | 거래이익(백만원) | 거래손실(백만원) |

| 2,385,714,719 | 650,000,000 | 43,474 | 12,488 |

나) 당기말 현재 미결제된 통화선도계약

| (단위 : 천원) |

| 계약처 | 포지션 | 계약금액 (USD) | 공정가치 (KRW) (=파생상품평가손익) |

| Societe Generale 외 3사 | BUY | 280,970,381 | 26,863,594 |

| 합 계 | 280,970,381 | 26,863,594 | |

주) 상기 계약은 위험회피수단으로 지정된 파생상품에 해당되지 아니하여 당사는 관련 평가손익을 기타영업외손익으로 인식하고 있습니다.

(2) LPG 선도

- 당사는 LPG 국제가격 변동에 따라 예상되는 미래 LPG 구매 및 판매대금의 변동위험을 회피하기 위하여 LPG 선도계약을 체결하고 있습니다.

가) 당기 중 만료(정산)된 LPG 선도 손익

| 매입(톤) | 매도(톤) | 거래이익(백만원) | 거래손실(백만원) |

| 11,103,937 | 9,168,787 | 419,414 | 414,549 |

나) 당기말 현재 미 정산된 LPG 선도계약

| (단위 : 천원) |

| 거래처 | 포지션 | 계약물량(MT) | 계약금액 | 공정가치 (=파생상품평가손익) |

| Societe Generale | BUY | 4,630,038 | 2,961,734,917 | 65,164,376 |

| SELL | 3,354,263 | 2,183,115,151 | (24,786,337) | |

| BNP Paribas | BUY | 659,141 | 514,463,625 | 9,506,145 |

| SELL | 502,046 | 427,016,882 | (10,023,869) | |

| KNOC | SELL | 26,044 | 23,441,543 | 1,545,951 |

| 합 계 | 9,171,532 | 6,109,772,118 | 41,406,266 | |

주) 상기 계약은 위험회피수단으로 지정된 파생상품에 해당되지 아니하여 당사는 관련 평가손익을 기타영업외손익으로 인식하고 있습니다. 당기말 현재 미수금 및 미지급금에는 선도금액이 확정되었으나 결제되지 않은 파생상품자산 6,298,141천원 및 파생상품부채 1,113,585천원이 포함되어 있습니다.

(3) LNG선도

당기말과 현재 미결제된 LNG 선도계약의 평가내역은 다음과 같습니다.

| (당기말) | (단위: 천원) |

| 거래처 | 포지션 | 계약물량(MT) | 계약금액 | 파생상품평가손익 |

|---|---|---|---|---|

| Societe Generale | SELL | 41,929 | 38,377,290 | (3,985,954) |

주) 상기 계약은 위험회피수단으로 지정된 파생상품에 해당되지 아니하여 당사는 관련 평가손익을 기타영업외손익으로 인식하고 있습니다.

(4) 지분옵션계약

당사의 당기말 현재 존재하는 지분옵션계약의 내역은 다음과 같습니다.

1. ㈜넥스포쏠라 및 ㈜넥스포에너지

| 구분 | 내용 |

| 계약일 | 2020년 03월 23일 |

| <풋옵션> | |

| 보유자 | 중소기업은행 |

| 행사대상 | 중소기업은행이 보유한 ㈜넥스포쏠라 및 ㈜넥스포에너지의 우선주 |

| 행사시기 | 상업운전개시일로부터 20년이 되는 날부터 |

| 행사가격 | 최초 주금 납부액(행사 시점에 미배당 금액이 있을 경우, 해당금액을 더한 금액) |

| <콜옵션>(*) | |

| 보유자 | 중소기업은행 |

| 행사대상 | 당사가 보유한 ㈜넥스포쏠라 및 ㈜넥스포에너지의 주식 |

| 행사시기 | 상업운전개시일로부터 20년이 되는 날부터 |

| 행사가격 | 최초 주금 납부액 |

(*) 중소기업은행이 풋옵션을 행사하고, (주)E1이 이를 적기에 이행하지 않을 경우 중소기업은행은 콜옵션을 행사할 수 있습니다.

2. 경북에너지㈜

| 구 분 | 내용 |

|---|---|

| 계약일 | 2024년 09월 04일 |

| <풋옵션> | |

| 보유자 | ㈜E1 |

| 행사대상 | ㈜E1이 보유한 경북에너지㈜의 보통주식 |

| 행사시기 | ㈜E1의 경북에너지㈜ 주식 인수일로부터 2년이 경과한 날부터 2개월 이내 |

| 행사가격 | ㈜E1이 보유한 주식수에1주당 발행가액을 곱한 금액 |

| <콜옵션> | |

| 보유자 | 한국플랜트서비스 주식회사 |

| 행사대상 | ㈜E1이 보유한 경북에너지㈜의 보통주식 |

| 행사시기 | ㈜E1의 경북에너지㈜ 주식 인수일로부터 2년 이내 |

| 행사가격 | ㈜E1이 보유한 주식수에 1주당 발행가액을 곱한 금액 |

3. 세이브에너지 주식회사

| 구 분 | 내용 |

|---|---|

| 계약일 | 2024년 08월 30일 |

| <콜옵션>(*1) | |

| 보유자 | ㈜E1 |

| 행사대상 | 세이브에너지 주식회사가 보유한 영월에코윈드㈜ 보통주식 894,782주 중에서 213,043주, 구래주민풍력㈜ 111.874주 중에서 26,637주 |

| 행사시기 | 대여금 계약체결일로부터 피담보채무를 전액 상환하는 이전기간까지 |

| 행사가격 | 1주당 5,000원 |

|

(*1) |

콜옵션은 당사의 세이브에너지 주식회사에 대한 대여금에 내재된 파생상품으로 금융자산을 주계약으로 하는 복합상품이기에 주계약과 분리하여 인식하고 있지 않습니다(별도 재무제표 주석6.1 참조). |

당기말과 전기말 현재 상기 지분옵션 계약의 평가내역은 다음과 같습니다.

| (당기말) | (단위 : 천원) |

| 구분 | 계약금액 | 파생상품자산 | 파생상품부채 | 파생상품평가손익 |

| 풋옵션 | 10,356,000 | 567,904 | (810,984) | 549,640 |

| 콜옵션 | 15,004,400 | - | (551,004) | (551,004) |

| 합 계 | 25,360,400 | 567,904 | (1,361,988) | (1,364) |

| (전기말) | (단위 : 천원) |

| 구분 | 계약금액 | 파생상품부채 | 파생상품평가손익 |

| 풋옵션 | 1,150,000 | (792,720) | (17,853) |

| 콜옵션 | 4,600,000 | - | - |

| 합 계 | 5,750,000 | (792,720) | (17,853) |

주) 상기 계약은 위험회피수단으로 지정된 파생상품에 해당되지 아니하여 당사는 관련 평가손익을 기타영업외손익으로 인식하고 있습니다.

6. (제조서비스업)주요계약 및 연구개발활동

가. 재무상태에 중요한 영향을 미치는 비경상적인 중요계약

- 해당사항 없음

나. 연구 개발 활동

(1) 연구 개발 활동의 개요

1) 연구 개발 담당 조직 (2024. 12.31 현재)

- 당사는 해당 사항이 없습니다. (LPG 산업 발전을 위한 연구 개발 활동은 '대한 LPG 협회'를 통해서 이루어 지고 있음)

(2) 연구 개발 비용

| (단위 : 백만원) |

| 과 목 | 제41기 | 제40기 | 제39기 | 비 고 |

| 연구 개발 비용 계 | 0 | 0 | 0 | - |

| 연구개발비 / 매출액 비율 (연구개발비용계÷당기매출액×100) |

0.00% | 0.00% | 0.00% | - |

(2) 연구 개발 실적

1) 환경부 친환경자동차 기술개발사업, 승용차용 LPDi 엔진 및 핵심부품 개발

·기간 / 연구비 : 2011. 9 ~ 2016. 4 / 106.53억원 (대한 LPG 협회 8.6억원)

·주관 기관 : 현대자동차㈜, 고려대학교, ㈜모토닉, 콘티넨탈 오토모티브 시스템㈜

2) 환경부 친환경자동차 기술개발사업, 중대형 디젤-LPG 혼소차량 개조기술 개발

·기간 / 연구비 : 2011. 9 ~ 2013. 4 / 7.51억원 (대한 LPG 협회 1.0억원)

·주관 기관 : 인하대학교, ㈜테너지

3) 환경부 친환경자동차 기술개발사업, 수소-LPG 연소 및 수소 발생 연료개질

기반 기술 개발

·기간 / 연구비 : 2011. 9 ~ 2014. 4 / 15억원 (대한 LPG 협회 1.5억원)

·주관 기관 : 국민대학교, 한국기계연구원

4) 환경부 친환경자동차 기술개발사업, 건설기계용 정치형 경유-LPG 혼소엔진

기술개발 연구

·기간 / 연구비 : 2013. 5 ~ 2016. 4 / 6.0억원 (대한 LPG 협회 1.0억원)

·주관 기관 : 인하대학교, 오성이엔지

5) 환경부 친환경자동차 기술개발사업, 환경친화적 보급형 LPG 1톤 트럭

(2.4L T-LPDI) 기술 개발

·기간 / 연구비 : 2016. 8 ~ 2019. 4 / 66.0억원 (대한 LPG 협회 6억원)

·주관 기관: 현대자동차㈜, 고려대학교, 서울대학교, 자동차부품연구원

6) 산업부 에너지기술평가연구원 에너지기술개발사업, 디젤엔진 대체 3리터급

LPG 엔진 개발

·기간 / 연구비 : 2018.1 ~ 2020.12 / 64억원 (대한 LPG협회 5.8억원)

·주관 기관 : 모토닉, 고려대학교, 한양대학교, 자동차부품연구원

7) 환경부 친환경자동차 기술개발사업, 45kW급 최신 배출가스 기준(Tier 4 Final)

만족 프로판 엔진 개발 및 지게차 탑재

· 기간 / 연구비 : 2019.5 ~ 2020.12 / 18.6억원 (대한 LPG협회 0.65억원)

· 주관기관: 엔진테크윈, 하나중공업, 석유관리원, 인하대학교

8) 환경부 환경산업기술원 대기환경관리기술 과제, 2리터급 LPG 하이브리드

승용차량용 엔진/모터/배터리 성능 기술 개발

· 기간 / 연구비 : 2021.5 ~ 2023.12 / 60.7억원 (대한 LPG협회 3억원)

· 주관 기관 : 블루젠트, 한국자동차연구원, 한양대학교, 아주대학교

7. (제조서비스업)기타 참고사항

가. 관련 법령 또는 정부의 규제 등

- LPG는 국내 민수용 수요의 많은 부분을 수입에 의존하고 있으며, 대중 연료로 수급 안정이 매우 중요합니다. 따라서 수급에 문제가 발생할 경우 국민 경제에 미치는 영향이 크기 때문에 정부는 수급 안정을 위한 제도적 장치로 수출입업 등록시 일정 규모 이상의 저장 시설을 보유토록 하고, 수입업자에게는 민간 비축 의무를 부여하고있습니다.

- 또한 LPG는 탱크로리, 용기, 배관 등 다양한 운송 수단에 의해 유통되고 있고, 생산ㆍ수입ㆍ소비(사용)에 이르기까지의 유통 과정의 참여자가 매우 많습니다. 이에 따라 정부는 가스 안전 관리의 중요성을 감안, 가스 취급에 따른 위해 방지 및 안전 확보를 위하여 액화석유가스의 안전 및 사업관리법, 고압가스안전 관리법에 근거하여 LPG 충전 및 판매, 집단 공급과 가스용품 제조 등의 각 사업 영역별로 허가제를 실시하고 있으며, 아울러 일정 규모 이상의 사용 시설에 대해서도 사용 전에 반드시 법정 검사를 필하도록 하고 있습니다.

- 정부는 2011년 11월 25일자로 장애인들의 재산권 손실을 막기 위해 장애인들이 5년 초과 사용한 LPG차량의 경우 일반인에게 판매할 수 있도록 허용하였습니다. 또한 2015년 12월 '액화석유가스의 안전관리 및 사업법’개정으로 인해, 2017년 1월 1일부터는 등록 후 5년이 지난 LPG 차량을 일반인들도 구매할 수 있게 되었으며, 2017년 9월에는 동 법 개정으로 인해, 2018년부터 일반인도 5인승 LPG RV 차량을 구매할 수 있게 되었습니다.

- 최종적으로 2019년 3월 26일, 소비자 선택권 확대 및 미세먼지 저감 등을 위해 '액화석유가스의 안전관리 및 사업법' 제28조 '액화석유가스의 연료사용제한' 조항이 삭제되어 LPG연료 사용제한이 전면 폐지됨에 따라 이제 누구나 LPG를 연료로 하는 차량을 구매할 수 있게 되었습니다.

- 국내 LPG 수요는 정부의 에너지원 다변화 및 청정 에너지 보급 확대 정책, 그리고 경제 발전에 따른 석유ㆍ가스 에너지 선호에 힘입어 '90년대 중반까지는 연평균 10%를 상회하는 큰 폭의 수요 증가세를 보여 왔으나, '90년대 중반 이후 LNG 도시가스의 보급 확대, 국제 LPG 가격의 상승 등으로 수요 증가율이 둔화되었습니다. 또한 IMF 이후 저렴한 LPG 가격으로 LPG 차량이 급증함에 따라 정부는 제1차 에너지 세제 개편을 단행하여 차량 연료 (휘발유 : 경유 : LPG) 간 상대 가격비가 100 : 75 : 60 수준으로 유지되도록 하면서 부탄 수요 증가폭은 점차 감소되었습니다.

- 그러나 경유 차량의 증가 등으로 수도권 대기 오염이 날로 심각해져 사회적 비용이 계속 증가하고 있는 상황에서 2005년부터 경유 승용차가 시판됨으로써 수도권 대기오염은 더욱 심각해질 것이라는 사회적(환경 시민 단체, 정부, 관련 국회의원 등)인 공감대가 형성 되었습니다. 이에 따라 정부는 차량용 연료간 상대 가격 비율을 선진국 수준인 100 : 85 : 50 수준으로 결정하여 관련 법률(개별소비세법)을 개정 (2005. 7월 공포, 시행)함으로써 제2차 에너지 세제 개편을 시행하였습니다. 이러한 에너지가격 구조 개편으로 인해 LPG 차량용 부탄 수요는 다시 점차 증가했습니다.

- 하지만, 2000년대 초 급격하게 증가했던 LPG 차량이 폐차되는 시점이 도래함에 따라 2009년 이후 최근까지 차량용 수요가 감소했으며, 이에 대응하기 위해 LPDi엔진 기술을 개발하는 등 적극적으로 수요창출을 위해 노력하고 있습니다.

- 지난 2023년 11월, 자동차 제작사들이 LPG 2.5 터보 엔진을 탑재하여 동력성능을 개선한 신규 LPG 1톤 트럭을 출시하였습니다. 이와 더불어, 대기관리권역의 대기환경개선에 관한 특별법이 시행되어 2024년 1월부터 택배차량과 어린이 승합차량의 신규 경유차 등록이 금지된 결과, LPG 1톤 트럭 출시 이후 1년여 만에 10만대가 판매되는 등 빠른 증가세를 보이고 있습니다. LPG 1톤 트럭 중심으로 LPG 차량 구매 수요가 증가하고 있어 향후 수송용 부탄 수요에 긍정적 역할을 할 것으로 기대하고 있습니다.

- 또한, 도시 환경 오염을 줄이려는 정부 정책에 부응하여 LPG 업계는 LPG 차량의 배기 가스 성능 개선을 위한 연구 개발 등 LPG 시장 확대를 위한 신규 수요 개발에 진력하고 있습니다.

- 정부가 2008년 4월 17일자로 경차 및 하이브리드 차량에 LPG를 사용할 수 있도록 액화석유가스 안전관리 및 사업법 시행 규칙을 개정 공포함에 따라, 자동차 제작사 는 LPG를 연료로 사용하는 경차를 2009년 3월부터, 하이브리드 차량은 2009년 7월 부터 출시한 바 있습니다.

- 당사는 정부와 함께 사회복지시설에 소형탱크를 보급하는 'LPG소형저장탱크 보급 사업'과 도시가스가 공급되지 않는 농어촌 주거 밀집지역에 소형저장탱크 및 배관을 설치하는 '마을단위 및 군단위 LPG 배관망 사업’을 진행하는 등 가정/상업용 프로 판 수요 확대 노력을 지속하고 있습니다.

- 한편, LPG 선박(LPG를 연료로 사용하는 친환경 선박)은 기존 선박 대비 유해 배기가스 및 이산화탄소 배출량이 적다는 장점이 있습니다. 이에 국제해사기구(IMO)는 지난 2023년 6월 LPG 선박 건조에 대한 국제 기준을 확정하였습니다. 당사는 현재 정부 및 유관기관과 협업하여 다수의 LPG 선박 실증 사업에 참여하고 있으며, LPG 선박 건조 및 벙커링 기준 법제화 지원 등 새로운 LPG 수요 창출을 위해 노력하고 있습니다.

나. 경기 변동의 특성

- LPG 수입 가격은 그동안 계절적 요인(난방용 연료 사용이 많은 동절기 수요가 하절기 수요보다 큼)으로 하절기보다는 동절기에 더 높게 형성되어 왔습니다. 그러나 근래에는 계절적 요인의 영향은 감소하고 국제 원유가의 등락 및 하절기 LPG 재고 확보를 위한 수요 증가 등 국제 수급에 의해 가격이 민감하게 변동하고 있습니다. 따라서 당사는 계절적인 요인과 국제 수급 상황 및 전망 등을 고려하여 여수기지와 인천기지 그리고 대산기지를 적극 활용함으로써 도입 비용 절감을 위해 최선을 다하고 있습니다.

다. 경쟁 요소

- LPG 수출입ㆍ저장ㆍ공급업은 대규모의 저장 시설과 판매망 구축 등 사업 초기 대규모 투자가 필수적인 사업입니다. 현재 국내 LPG 수급과 수입사들의 보유 저장 시설 등을 고려할 때, 신규 사업자의 시장진입에 대한 투자위험이 크기 때문에 진입장벽이 높다고 할 수 있습니다.

- 경쟁 연료로는 LNG, 휘발유, 경유 등이 있는데, LNG 도시가스는 주로 배관을 통한 공급만이 가능하나, LPG는 기 구축된 전국적인 판매 네트워크와 저장 및 수송의 편리성으로 인하여 LNG보다 공급에 용이한 측면이 있습니다.

라. 영업의 개황

1. 국내 부문 영업개황

- 국내 최초로 대규모 LPG 수입 사업을 추진하여 청정에너지 시대를 연 당사는 사우디아라비아와 아랍에미리트 등 중동 주요 산유국으로부터 장기도입 계약을 체결하여 LPG를 도입, 이를 국내 정유사, 충전소, 산업체 등에 공급하는 친환경 대표기업입니다.

- 당사는 연간 160만톤 처리 능력의 여수기지와 200만톤 처리 능력의 인천기지, 그리고 110만톤 처리 능력의 대산기지를 보유하고 있으며, 395개의 충전소('2024년말 기준)와 산업체 및 정유사 등의 고객에게 LPG를 신속, 안전하게 공급하고 있습니다.

- 회사의 판매는 충전소(가정용, 차량용), 산업체 등에 판매하는「자사판매」부문과 정유사에 판매하는「정유사 판매」부문으로 구분되며, 그 구성비율은 2024년말 기준으로 약 9 대 1 정도입니다.

- 국내 민수용 (가정용, 산업용, 운수용, 도시가스용) LPG 총 수요는 '2024년 연간 기준 5,581천톤입니다.

- 당사는 석유 화학 제품을 제조하는 원료로 납사 대신 LPG를 사용하는 국내 석유화학 업체에 석화용 LPG를 공급하고 있으며, 2024년 연간 석화용 판매 물량은 2,776천톤 (2023년 연간 2,058천톤)입니다.

- 2024년 연간 국내 판매량(석화용 판매 물량 포함)은 석화사 판매 증가 등에 따라 전년 동기 대비 약 17.6% 증가하였습니다.

- 당사는 국내 LPG 산업의 지속적인 성장ㆍ발전을 위하여 소형 저장 탱크, 소형 용기 보급 확대 등 적극적인 수요 개발에 진력하고 있으며, 국내 석유화학사들의 LPG 수요 증가에 대비한 선제적인 공급 전략 수립 및 Infra 확보, 신규 거래처 발굴 등을 통해 석화용 LPG 공급 역시 지속 확대해 나가고 있습니다. 또한 LNG를 연료로 사용하는 산업체들의 LPG 연료 전환을 유도하여 직매 수요처 개발에도 힘쓰고 있습니다.

2. 수출 부문 영업개황

- 당사는 오랜 해외 Trading 경험과 고정 거래선 확보 등으로 안정적인 해외 무역 기반을 구축하고 있습니다.

- 당사의 수출은 국내에 LPG를 수입, 저장한 후 중국, 일본 등에 판매하는「직수출」과 국제 시장에서 LPG를 구매, 해외에 직접 판매하는 Trade 및 국내 수급 조절, 체선 방지, 재고 조정을 위한 Swap 거래 등의「중계수출」이 있습니다.

- 한편 2024년 연간 수출량(6,750천톤)은 LPG 중계수출 물량 증가 등으로 전년 동기(5,419천톤) 대비 약 24.6% 증가하였습니다.

3. 시장점유율

<업체별 국내 판매 및 시장 점유율 추정 실적>

(단위 : 천톤, %)

| 구 분 | 2024년 | 2023년 | 2022년 | |||

| 판매량 | M/S | 판매량 | M/S | 판매량 | M/S | |

| E1 | 1,205 | 21.6 | 1,244 | 21.7 | 1,368 | 22.7 |

| 타사 등 | 4,376 | 78.4 | 4,493 | 78.3 | 4,662 | 77.3 |

| 총계 | 5,581 | 100.0 | 5,737 | 100.0 | 6,030 | 100.0 |

주1) 상기 판매량 및 M/S는 민수용 자사 판매 (가정용, 산업용, 운수용) 기준임

주2) 한국석유공사 자료 중 민수용 판매량 기준으로 작성함

주3) 당사의 2024년 연간 기준 국내 민수용 판매량 비중

: 정유사 11%, 용기 충전소 43%, 자동차 충전소 36%, 산업체 10%

<당사의 수출 실적 (중계 무역 포함)>

| 구 분 | 2024년 | 2023년 | 2022년 | |||

| 물 량 | 매출액 | 물 량 | 매출액 | 물 량 | 매출액 | |

| LPG | 6,750천톤 | 49,634억원 | 5,419천톤 | 41,203억원 | 4,223천톤 | 37,927억원 |

마. 추진 중인 신규 사업 등

- 당사는 현지 파트너와 합작법인(당사 지분 : 50%)을 통해 북부 베트남 티엔펑 산업단지(꽝닌성)에 8만톤 규모(프로판 5만톤, 부탄 3만톤)의 LPG 냉동터미널 건설을 추진하고 있습니다.

당사는 베트남 북부 지역의 연간 수입 수요인 연 80만톤 수준의 LPG 공급과 현지 시장 진출을 통한 베트남 내수 사업자로서의 지위 확보 등을 목표로 사업을 전개해 나갈 계획입니다.

보고서 제출일 현재 냉동터미널 건설을 위한 프로젝트파이낸싱(USD 1.6억) 계약 체결 후, `26년 4분기 상업 가동을 목표로 건설 공사가 진행되고 있으나, 현지 사업 진행 과정에 따라 변동될 수 있습니다.

- 당사는 2024년 9월 천연가스(LNG) 복합화력발전소(833MW) 운영을 통한 전력 생산 및 판매, 열 공급 등 집단에너지 사업을 영위 중인 평택에너지앤파워(주)를 인수하였으며, 기타 자세한 사항은 본 보고서 내 평택에너지앤파워(주)의 공시 내용을 참조하시기 바랍니다.

(주)LS네트웍스

지배회사(LS네트웍스) 및 종속회사는 비금융업(브랜드사업, 유통사업, 임대사업 등) 과 금융업(투자중개업, 투자매매업 등)을 각각 영위하고 있습니다. 해당 보고서의 분류상 비금융업에 해당하는 부분은 '(제조서비스업) 1. 사업의 개요 ~ 7. 기타참고사항'에, 금융업에 해당하는 부분은 '(금융업) 1. 사업의 개요 ~ 5. 재무건전성 등 기타 참고사항' 부문에 기재하였으니 참고하기 주시기 바랍니다.

1. (제조서비스업)사업의 개요

주식회사 LS네트웍스(이하 “당사”)는 ㈜엘에스(LS) 기업집단에 소속된 기업으로, LS그룹 내에서 소비재 부문 핵심 기업이며, 비금융사업으로 분류되는 주요사업은 브랜드 사업과 유통사업, 임대 사업을 영위 중입니다.

당사 브랜드 사업은 1981년 'PRO-SPECS’의 국내 런칭 이후, 현재까지 국내 대표 스포츠 브랜드로서 안정적인 사업기반을 확보하고 있습니다. 최근 프로 스포츠 및 국가대표 후원 통한 스포츠 마케팅 활동 강화로 스포츠 브랜드로서의 존재감이 부각되고 있으며, 향후에도 지속적인 스포츠 마케팅 활동으로 대한민국 스포츠 브랜드로의 입지를 더욱 견고히 다져나갈 예정입니다. 또한 2008년부터 일본 정통 아웃도어 브랜드인 'mont-bell’의 국내 브랜드 사업을 전개하고 있으며, 현재 당사의 자회사인 '엠비케이코퍼레이션(MBK)’에서 영위중 입니다. MBK는 아웃도어 브랜드 가치를 투영한 플래그십 스토어를 통해서 고객에게 다양한 카테고리 제품과 브랜드를 경험할 수 있는 공간을 마련하여 영업 활동 강화 중에 있습니다.

당사는 유통 사업으로 전력 인프라 및 산업 기자재, 신재생 에너지 등 글로벌 상사 사업을 영위 중이며, 자회사를 통해 '토요타 및 렉서스 자동차', 'BMW 및 KTM 모터 사이클', '자전거’유통 사업을 전개하고 있습니다.

당사의 임대사업은 'LS용산타워’등 부동산으로 사무실 및 상가, 창고 임대 서비스를 제공하고 있으며, 경쟁력 있는 입지를 바탕으로 안정적인 수익을 시현 중에 있습니다.또한, LS용산타워를 중심으로 환경 개선활동과 노후시설에 대한 지속 점검으로 입주사 만족도를 향상 중이며,향후 전기차 충전시설 등의 필수 인프라 도입 및 경쟁력 확보를 위해 ESG에 기반한 에너지 효율과 친환경 업무환경 조성 등의 자산가치 제고 활동을 강화 예정입니다.

또한, 당사는 2024년 1월 18일 금융위원회의 LS증권㈜(구. 이베스트투자증권㈜)에 대한 대주주 변경 승인으로 인하여 회사가 재무적투자자(LP)로 참여 중인 G&A사모투자전문회사의 잔여재산분배가 2024년 1월 31일 자로 발생하였습니다.

회사는 G&A사모투자전문회사의 잔여재산분배를 통하여 동 법인이 보유하고 있는 LS증권㈜(구. 이베스트투자증권㈜)의 보통주식 33,830,364주(지분비율 60.98%)를 현물분배 받았으며, LS증권㈜에 대한 지배력을 획득하였습니다. 본 금융사업으로 분류되는 LS증권(주)에 대한 상세한 내용 '(금융업)'부문을 참고해주시기 바랍니다.

제75기(2024년 사업연도) 연결기준 매출은 1조 9,338억원(별도기준 매출 2,046억원)을 기록하였으며, 각 사업부문별 매출액과 매출비중 다음표와 같습니다.

○ 당사 및 종속회사의 사업부문별 매출액 및 비중

| 기준일 : 2024년 12월 31일 | (단위: 백만원) |

| 사업부문 | 회사명 | 주요 사업현황 및 판매상품 유형 |

주요 상표 등 | 매출액 | 매출비중(%) | |

|---|---|---|---|---|---|---|

| 비금융업 | 브랜드 사업 | (주)LS네트웍스 (주)엠비케이코퍼레이션 |

신발소매업 섬유, 직물, 의복 및 의복액세서리 소매업 |

PRO-SPECS mont-bell |

150,071 | 7.8 |

| 유통 사업 | (주)LS네트웍스 (주)베스트토요타 (주)케이제이모터라드 (주)스포츠모터사이클코리아 (주)바이클로 |

글로벌상사업 자동차 신품 판매업 모터사이클 및 부품판매업 모터사이클 및 부품 수입 및 판매업 스포츠용품 소매업 |

수출ㆍ입업 TOYOTA 자동차 BMW모터사이클 KTM모터사이클 biclo |

168,779 | 8.7 | |

| 임대 사업 | (주)LS네트웍스 (주)흥업 |

사업시설 유지관리 서비스업 | 임대 서비스 | 45,591 | 2.4 | |

| 기타 | (주)LS네트웍스 (주)흥업 |

수입수수료외 기타 | - | 6,587 | 0.3 | |

| 금융업 | LS증권(주) (주1) | 투자중개업, 투자매매업 등 | LS증권 투혼 등 | 1,573,842 | 81.4 | |

| 연결조정 | -11,056 | -0.6 | ||||

| 합계 | 1,933,814 | 100.0 | ||||

(주1) 해당 법인이 보유하는 종속기업을 포함하는 연결재무제표상 금액입니다.

○ 당사 및 종속회사의 사업부문별 형태별 매출 실적

| 기준일 : 2024년 12월 31일 |

(단위: 백만원) |

| 구 분 | 제75기 | |||

|---|---|---|---|---|

| 매출액 | 비 율(%) | |||

| 수 출 | 비금융업 | 상품매출 | 4,703 | 0.2 |

| 수수료매출 | 7,100 | 0.4 | ||

| 금융업매출 | - | - | ||

| 수출 소계 | 11,803 | 0.6 | ||

| 내 수 | 비금융업 | 상품매출 | 262,983 | 13.6 |

| 임대매출 | 45,740 | 2.4 | ||

| 기타매출 | 37,606 | 1.9 | ||

| 수수료매출 | 12,896 | 0.7 | ||

| 금융업매출 | 1,573,842 | 81.4 | ||

| 내수 소계 | 1,933,067 | 100.0 | ||

| 연결조정효과 | -11,056 | -0.6 | ||

| 소 계 | 1,933,814 | 100.0 | ||

- 본 사업의 개요에 요약된 내용의 세부사항 및 포함되지 않은 내용 등은 "II. 사업의 내용"의 "2. 주요 제품 및 서비스"부터 "7. 기타 참고사항"까지의 항목에 상세히 기재되어 있으며 이를 참고하여 주시기 바랍니다.

<주요종속회사 → (주)베스트토요타>

○ 사업부문별 매출액 및 비중

| 기준일 : 2024년 12월 31일 (단위: 백만원) |

| 사업부문 | 매출유형 | 품 목 | 매출액 | 비율(%) |

| 영업 | 자동차 판매 | 수입차판매(신차) | 90,286 | 78.9 |

| 서비스 | 수리서비스 | 자동차 정비 | 24,040 | 21.0 |

| 임대 | 상가임대 | 주요소 임대 외 | 149 | 0.1 |

| 소계 | 114,475 | 100.0 | ||

○ 사업부문별 형태별 매출 실적

| 기준일 : 2024년 12월 31일 (단위: 백만원) |

| 구 분 | 매출액 | 비율(%) | |

| 수 출 | 상품매출 | - | - |

| 수수료매출 | - | - | |

| 소계 | - | - | |

| 내 수 | 상품매출 | 82,027 | 71.7 |

| 수수료매출 | 8,259 | 7.2 | |

| 임대매출 | 149 | 0.1 | |

| 서비스매출 | 24,040 | 21.0 | |

| 소계 | 114,475 | 100.0 | |

| 합계 | 114,475 | 100.0 | |

| ※ 상품매출: 한국토요타의 신품 차량을 매입하여 일반 소비자에게 판매 |

| ※ 수수료매출 : 한국토요타의 위탁차량을 당사가 소비자에게 판매 중개를 하여 수익이 발생 |

| ※ 서비스매출 : 한국토요타 차량이 당사의 서비스센터에 입고하여 수리 및 정비를 하여 수익이 발생함 |

<주요종속회사 → LS증권(주)>

II. 사업의 내용 > '(금융업) 사업의 개요'를 참고하여 주시기 바랍니다.

2. (제조서비스업)주요 제품 및 서비스

○ 연결 재무제표기준

당사와 그 종속회사의 연결재무제표 기준 사업부문별 상품(제품) 및 서비스 등의 현황은 다음과 같습니다.

| 사업부문 | 매출유형 | 품목 | 주요 상표 등 | 매출비중(%) | |||

|---|---|---|---|---|---|---|---|

| 제75기 | 제74기 | 제73기 | |||||

| 비금융업 | 브랜드 사업 | 상품 | 신발, 의류, 용품 등 | PRO-SPECS mont-bell |

7.8 | 43.8 | 47.2 |

| 유통 사업 | 글로벌 상사 수입자동차 자전거 판매, 모터사이클 |

원자재 및 중장비 등 모터사이클 및 부품판매업 등 |

수출ㆍ입업 TOYOTA 자동차 BMW모터사이클 KTM모터사이클 biclo |

8.7 | 45.6 | 42.2 | |

| 임대 사업 | 임대서비스 | 사무실 및 상가, 창고 임대 등 | 임대 서비스 | 2.4 | 11.1 | 11.3 | |

| 공통 | 기타 서비스업 | 수입대행업 등 | - | 0.3 | 1.7 | 1.8 | |

| 금융업 | 금융상품 등 | 투자중개업, 투자매매업 등 | LS증권 투혼 등 | 81.4 | - | - | |

| 연결조정 | -0.6 | -2.2 | -2.5 | ||||

| 합계 | 100.0 | 100.0 | 100.0 | ||||

※ 당사의 종속회사의 매출 중 (주)엠비케이코퍼레이션의 매출은 브랜드 사업부문에 포함되고, (주)흥업의 매출은 임대사업 공통부문에 포함됩니다. 종속회사 4개사(베스트토요타, 케이제이모터라드, 스포츠모터사이클코리아, 바이클로)의 매출은 유통사업부문에 포함되어 있으며, 금융업에는 LS증권(주)(구. 이베스트투자증권(주))이 포함되어 있습니다.

◎ 재무제표기준

현재 당사의 사업부문별 매출비중은 다음과 같습니다.

| 사업 부문 |

매출유형 | 품 목 | 주요 상표 등 | 매출비중(%) | ||

|---|---|---|---|---|---|---|

| 제75기 | 제74기 | 제73기 | ||||

| 브랜드 | 상품 | 신발, 의류, 용품 등 | PRO-SPECS | 63.0 | 62.4 | 63.0 |

| 유 통 | 글로벌 상사 | 원자재 및 중장비 등 | 수출입업 | 14.3 | 18.0 | 18.5 |

| 임 대 | 임대서비스 | 사무실 및 상가, 창고 임대 등 | 임대 서비스 | 22.3 | 19.2 | 18.0 |

| 공 통 | 기타 서비스업 | 기타수수료 등 | 기 타 | 0.4 | 0.4 | 0.5 |

| 합계 | 100.0 | 100.0 | 100.0 | |||

※ 당사가 직접 영위하는 브랜드사업은 'PRO-SPECS' 브랜드를 통한 신발, 의류, 용품 등의 상품을 대리점 및 직영점, 백화점 등의 다양한 유통형태별로 소비자에게 직ㆍ간접적으로 제공하고 있습니다. 유통사업은 LS그룹과 연계한 전력사업을 중심으로 글로벌 상사 사업을 진행하고 있습니다. 임대사업은 당사가 보유한 'LS용산타워' 등의 부동산을 통한 사무실 및 상가, 창고 임대 서비스를 제공하고 있습니다.

<주요종속회사 → (주)베스트토요타>

당기말 현재 베스트토요타의 사업부문별 매출비중은 다음과 같습니다.

| 사업 부문 |

매출유형 | 품 목 | 주요 상표 등 | 매출비중(%) | ||

|---|---|---|---|---|---|---|

| 제12기 | 제11기 | 제10기 | ||||

| 영업 | 자동차 판매 | 수입차판매(신차) | 토요타, 렉서스 | 78.9 | 78.6 | 72.2 |

| 서비스 | 수리서비스 | 자동차 정비 | 토요타, 렉서스 | 21.0 | 21.4 | 27.8 |

| 임대 | 상가임대 | 주유소임대외 | - | 0.1 | - | - |

| 합계 | 100.0 | 100.0 | 100.0 | |||

<주요종속회사 → LS증권(주)>

II. 사업의 내용 > '(금융업) 사업의 개요'를 참고하여 주시기 바랍니다.

3. (제조서비스업)원재료 및 생산설비

[비금융업]

당사는 2008년 2월 PRO-SPECS의 신발 자체생산을 중단한 이후 전량을 OEM으로 상품을 제공받고 있으므로, 생산설비는 갖추고 있지 않습니다.

다만, 당기말 현재 당사와 그 종속회사가 소유한 영업 및 비영업용 설비자산은 다음과 같습니다. 아래 설비자산에는 유형자산과 투자부동산을 모두 반영하여 표기하였으며, 매각예정자산으로 분류된 설비자산은 제외하였습니다.

| (단위 : 백만원) |

| 구 분 | 소재지 | 기 초 장부가액 |

제75기말 | 손상차손 (감소) |

장부가액 | 비 고 | ||

|---|---|---|---|---|---|---|---|---|

| 증 가 | 감 소 | 상각 | ||||||

| 토지 | 김해시, 서울시 등 | 451,413 | 13,526 | 110 | 24 | 464,805 | - | |

| 건물 | 김해시, 서울시 등 | 19,832 | 2,302 | 4 | 5,264 | 16,866 | - | |

| 구축물 | 서울시, 일산시 | 1,130 | 88 | 1,042 | - | |||

| 기계장치 | 상주시, 서울시 등 | 302 | 43 | 67 | 278 | - | ||

| 차량운반구 | 김해시, 서울시 | 340 | 26 | 12 | 97 | 22 | 235 | - |

| 공구기구 | 김해시, 서울시 | 19 | 602 | 116 | 433 | 72 | - | |

| 집기비품 | 김해시, 서울시 등 | 2,557 | 1,802 | 99 | 962 | 1,240 | 2,058 | - |

| 기타유형자산 (건설중인자산 포함) |

서울시 | 697 | 4,287 | 27 | 9 | 44 | 4,904 | - |

| 합 계 | 476,290 | 22,588 | 252 | 6,627 | 1,739 | 490,260 | - | |

당기말 및 전기말 현재 리스와 관련하여 재무상태표에 인식된 금액은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 제75기말 | 제74기말 |

|---|---|---|

| 사용권자산 | ||

| 부동산 | 549,627 | 1,916,772 |

| 차량운반구 | 2,817,372 | 2,600,361 |

| 합 계 | 3,366,999 | 4,517,133 |

| 리스부채 | ||

| 유동 | 5,263,808 | 5,534,757 |

| 비유동 | 3,766,000 | 5,225,097 |

| 합 계 | 9,029,808 | 10,759,854 |

| 리스채권 | ||

| 유동 | 714,505 | 1,598,828 |

| 비유동 | - | 714,505 |

| 합 계 | 714,505 | 2,313,333 |

※ 당기 중 증가된 사용권자산은 6,200,806천원(전기: 3,663,193천원)입니다.

<주요종속회사 → (주)베스트토요타>

당기말 현재 (주)베스트토요타는 상품(수입자동차)의 전량을 수입하여 판매하고 있습니다. 따라서 제품생산을 위한 원재료를 필요로 하지 않습니다.

또한, (주)베스트토요타가 소유한 영업 및 비영업용 설비자산은 다음과 같습니다.

| (단위 : 백만원) |

| 구 분 | 소재지 | 기초 장부가액 |

제12기말 | 손상차손 (감소) |

장부가액 | 비고 | |

| 증가 | 감소 | ||||||

| 토지 | 인천시, 고양시 | 16,899 | 7,119 | - | - | 24,018 | - |

| 건물 | 인천시, 고양시 | 4,988 | - | 183 | - | 4,805 | - |

| 구축물 | 인천시, 고양시 | 44 | - | 5 | - | 39 | - |

| 기계장치 | 서울시, 인천시 등 | 91 | - | 27 | - | 64 | - |

| 차량운반구 | 서울시, 인천시 | 288 | 24 | 111 | - | 201 | - |

| 공구와 기구 | 서울시, 인천시 등 | 19 | 66 | 12 | - | 73 | - |

| 집기비품 | 서울시, 인천시 등 | 356 | 49 | 107 | - | 298 | - |

| 기타 유형자산 | 서울시, 고양시 | 8,300 | 13,791 | 3,083 | - | 19,008 | - |

| 합 계 | 30,985 | 21,049 | 3,528 | - | 48,506 | - | |

[금융업]

<주요종속회사 → LS증권(주)>

II. 사업의 내용 > '(금융업) 영업설비'를 참고하여 주시기 바랍니다.

4. (제조서비스업)매출 및 수주상황

가. 매출에 관한 사항

(1) 매출 유형 및 품목별 매출현황

○ 연결 재무제표 기준

당사와 그 종속회사의 연결재무제표 기준 매출 유형 및 품목별 현황은 다음과 같습니다.

| (단위 : 백만원, %) |

| 구 분 | 제75기 | 제74기 | 제73기 | |||||

|---|---|---|---|---|---|---|---|---|

| 매출액 | 비 율 | 매출액 | 비 율 | 매출액 | 비 율 | |||

| 수 출 | 비금융업 | 상품매출 | 4,703 | 0.2 | 7,758 | 2.0 | 12,646 | 3.5 |

| 수수료매출 | 7,100 | 0.4 | 6,102 | 1.6 | 3,411 | 0.9 | ||

| 금융업매출 | - | - | - | - | - | - | ||

| 수출 소계 | 11,803 | 0.6 | 13,860 | 3.6 | 16,057 | 4.4 | ||

| 내 수 | 비금융업 | 상품매출 | 262,983 | 13.6 | 279,254 | 73.6 | 264,462 | 72.9 |

| 임대매출 | 45,740 | 2.4 | 42,303 | 11.1 | 41,170 | 11.3 | ||

| 기타매출 | 37,606 | 1.9 | 39,966 | 10.5 | 39,831 | 11.0 | ||

| 수수료매출 | 12,896 | 0.7 | 12,926 | 3.4 | 10,569 | 2.9 | ||

| 금융업매출 | 1,573,842 | 81.4 | - | - | - | - | ||

| 내수 소계 | 1,933,067 | 100.0 | 374,449 | 98.6 | 356,032 | 98.1 | ||

| 연결조정효과 | -11,056 | -0.6 | -8,677 | -2.2 | -9,178 | -2.5 | ||

| 소 계 | 1,933,814 | 100.0 | 379,632 | 100.0 | 362,911 | 100.0 | ||

※ 당기와 비교목적으로 표기된 과거 재무제표상 매출액 구분은 당기와 비교하기 위해 계정 재분류되거나 금액이 변동된 경우도 있음을 유의하시기 바랍니다.

※ 당기 연결조정 효과는 보고부문별 수익에 대한 내부손익제거 금액입니다.

◎ 재무제표 기준

당사의 매출 유형 및 품목별 현황은 다음과 같습니다.

| (단위 : 백만원, %) |

| 구 분 | 제75기 | 제74기 | 제73기 | ||||

|---|---|---|---|---|---|---|---|

| 매출액 | 비 율 | 매출액 | 비 율 | 매출액 | 비 율 | ||

| 수 출 | 상품매출 | 4,703 | 2.3 | 7,758 | 3.5 | 12,646 | 5.5 |

| 수수료매출 | 7,100 | 3.5 | 6,102 | 2.8 | 3,411 | 1.5 | |

| 계 | 11,803 | 5.8 | 13,860 | 6.3 | 16,057 | 7.0 | |

| 내 수 | 상품매출 | 134,420 | 65.7 | 146,242 | 66.3 | 153,093 | 66.8 |

| 임대매출 | 45,591 | 22.3 | 42,303 | 19.2 | 41,170 | 18.0 | |

| 기타매출 | 8,144 | 4.0 | 11,855 | 5.4 | 12,698 | 5.5 | |

| 수수료매출 | 4,637 | 2.2 | 6,200 | 2.8 | 6,177 | 2.7 | |

| 계 | 192,792 | 94.2 | 206,600 | 93.7 | 213,138 | 93.0 | |

| 소 계 | 204,595 | 100.0 | 220,460 | 100.0 | 229,195 | 100.0 | |

※ 당기와 비교목적으로 표기된 과거 재무제표상 매출액 구분은 당기와 비교하기 위해 계정 재분류된 경우도 있음을 유의하시기 바랍니다.

<주요종속회사 → (주)베스트토요타>

(주)베스트토요타의 매출 유형 및 품목별 현황은 다음과 같습니다.

| (단위 : 백만원, %) |

| 구 분 | 제12기 | 제11기 | 제10기 | ||||

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||

| 수 출 | 상품매출 | - | - | - | - | - | - |

| 수수료매출 | - | - | - | - | - | - | |

| 소계 | - | - | - | - | - | - | |

| 내 수 | 상품매출 | 82,027 | 71.7 | 77,066 | 72.3 | 52,911 | 66.7 |

| 수수료매출 | 8,259 | 7.2 | 6,726 | 6.3 | 4,392 | 5.5 | |

| 임대 | 149 | 0.1 | - | - | - | - | |

| 서비스매출 | 24,040 | 21.0 | 22,801 | 21.4 | 22,073 | 27.8 | |

| 소계 | 114,475 | 100.0 | 106,593 | 100.0 | 79,376 | 100.0 | |

| 합 계 | 114,475 | 100.0 | 106,593 | 100.0 | 79,376 | 100.0 | |

| ※ 상품매출: 한국토요타의 신품 차량을 매입하여 일반 소비자에게 판매 |

| ※ 수수료매출 : 한국토요타의 위탁차량을 당사가 소비자에게 판매 중개를 하여 수익이 발생 |

| ※ 서비스매출 : 한국토요타 차량이 당사의 서비스센터에 입고하여 수리 및 정비를 하여 수익이 발생함 |

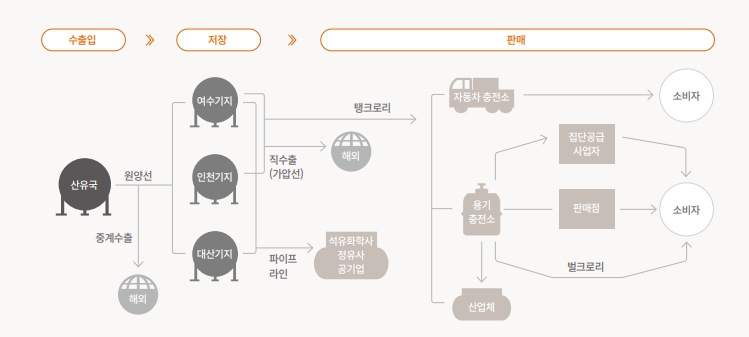

(2) 판매경로 및 판매방법 등

(가) 판매조직 등

| 구 분 | 업 무 내 용 | 비 고 |

|---|---|---|

| 브 랜 드 | 대리점(중간관리 매장 포함), 직영점, 상설점 등 영업관리 | 각 영업팀 등 |

| 유 통 | 글로벌 상사 | 글로벌사업부 |

| 임 대 | 사옥사무실, 상가 외부임대 및 유료주차장 운영 등 | 자산관리팀 등 |

(나) 판매경로

◎ 브랜드부문

- " PRO-SPECS" : 당사 → 대리점, 직영점, 할인점, 상설점 등 → 소비자

|

|

프로-스펙스 판매경로 |

◎ 유통 및 임대, 기타 : 당사 → 실수요자

(다) 판매방법 및 조건

| 구 분 | 내 용 | |

|---|---|---|

| 브랜드 유 통 |

대금회수조건 | 판매후 대금회수 |

| 부대비용조건 | 판매부대비는 발생원인에 따라 회사 또는 각 판매경로 부담 | |

| 임 대 | 대금회수조건 | 전체 매출분(임대료, 주차료 등) 현금회수 |

| 부대비용조건 | 기본 시설유지 관리비는 회사가 부담하며, 임대원가에 계상 | |

(라) 판매전략

| 구 분 | 내 용 | |

|---|---|---|

| 브랜드 | 영업전략 | ① 각 브랜드별 타겟시장별 차별화 전략 실행 ② 개별 매장의 경쟁력 제고를 통한 매출증대 (부실점 정리 및 판매교육 지속실시, 매장환경개선-이전, 확장, 인테리어, 디스플레이 외) ③ 신규 유통망 확보를 통한 매출 증대 ④ 효율 위주 상품 운영 (판매 연동한 출하관리로 상품 회전율 극대화, 부진재고 최소화) |

| 광고ㆍ판촉전략 | ① 상품기능과 정보에 충실한 광고 전개 → 소비자 접촉빈도가 높은 매체운영 강화 (일간지, 무가지, 인터넷광고 등) ② 특허상품화 및 개별 마케팅 전략 실행 ③ STAR 마케팅 및 스포츠마케팅을 통한 브랜드 인지도 상승 |

|

| 유통 | 영업전략 | ① 글로벌 Network 구축 및 LS그룹 시너지 확대 |

| 임대 | LS용산타워 | ① 노후시설 교체, 사무환경 개선 및 빌딩 경쟁력 제고를 위한 지속관리 ② 입주사와의 유대강화 및 전략적 협상으로 안정적 매출 확립 |

| 기타 임대 | ① 지역신문과 현수막 등 임대광고를 통한 임차인 유치 강화 ② 노후시설의 지속적인 관리로 임대환경을 개선하고 임차인 관리 강화로 기존 임차인 퇴거 방지에 노력 |

|

<주요종속회사 → (주)베스트토요타>

ㅇ 판매조직 등

| 구 분 | 업무내용 | 비고 |

| 자동차 판매 | 자동차 중개 판매(토요타/렉서스) | 영업팀 |

| 수리서비스 | 판매차량 점검 및 수리(토요타/렉서스) | 서비스팀 |

ㅇ 판매경로

| 구 분 | 판매경로 | 비고 |

| 자동차 판매 | 각 전시장에서 수입차 진열, 상담, 판매 | 용산(용산+일산+장한평), 토요타인천, 렉서스인천 전시장 |

| 수리서비스 | 서비스센터에서 정검 및 수리 | 용산, 일산, 토요타인천, 렉서스인천, 부천서비스센터 |

ㅇ 판매방법 및 조건

| 구 분 | 판매방법 | 비고 |

| 자동차 판매 | 영업사원 영업으로 고객 유치, 판매 | - |

| 내점 고객 상담 및 시승유도 판매 | - | |

| 수리서비스 | 고객에게 정기점검 유도로 점검 실시 | - |

| 사고나 수리차량 수리실시 | - | |

| 정액 수리쿠폰 발급으로 정기점검 유도 | - |

ㅇ 판매전략

| 구 분 | 판매전략 | 비고 |

| 자동차 판매 | 고급화 전략 → 고객에게 프리미엄 서비스 제공 | - |

| 가격 메리트 제공 → 타 수입차 대비 성능은 우수, 가격은 상대적으로 저렴 | - | |

| 프로모션전략 → 시기적절한 프로모션으로 고객유도 및 인지도 제고 | - | |

| 수리서비스 | 고급화전략 → 국내 서비스센터대비 양질의 서비스 제공으로 고객 만족 실현 | - |

| 찾아가는 서비스 → 지방소재나 희망고객에게 직접 방문하여 서비스 제공 | 부품교체등 가벼운 수리건에 한함 | |

| 예약제 실시 및 정기점검 유도 | 예약제 실시로 고객의 시간 확보 및 정기점검 유도로 차량 성능 유지 |

<주요종속회사 → LS증권(주)>

II. 사업의 내용 > '(금융업) 영업의 현황'를 참고하여 주시기 바랍니다.

나. 수주 상황

공시서류 작성기준일 현재 거래가 종료되지 아니한 주요 제품 및 서비스에 대한 수주현황은 아래와 같으며, 당사는 수주산업을 영위하고 있지 않아 각 수주 품목이 재무손익에 미치는 영향력 정도, 수주의 계획성, 수주에 관한 공시사항 여부 등을 내부적으로 판단하여 선별적으로 기재하였습니다.

| (단위 : 백만원, 천불) |

| 품목 | 수주 일자 |

납기 (예정) |

수주총액 | 기납품액 | 수주잔고 | 비고 | |||

|---|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||||

| 우드펠릿(원재료) | 2020.11.01 | 2028.10.31 | 456 만톤 | 7,296 | 158만톤 | 2,665 | 298만톤 | 4,631 | 우드펠릿 Off-take 사업 (순매출액 기재) |

| 우드펠릿(팰릿) | 2020.11.01 | 2028.10.31 | 256 만톤 | 15,411 | 83만톤 | 5,072 | 173만톤 | 10,339 | |

| 원자력발전소용 공조시스템 | 2019.10.22 | 2025.03.10 | - | USD 41,425 | - | USD 37,958 | - | USD 3,467 | 주1) |

주1) 당사가 최초 공시(단일판매ㆍ 공급계약 체결, 2019.10.22) 이후 COVID-19 팬더믹 및 러시아-우크라이나 전쟁 장기화 등으로 인한 원자력발전소 프로젝트 공사 지연 사실을 3차례 정정 공시(① 단일판매ㆍ 공급계약 체결, 2021.05.14, ② 단일판매ㆍ 공급계약 체결, 2023.04.11 ③ 단일판매ㆍ 공급계약 체결, 2024.05.20)하였습니다. 상기자료에는 정정공시 내용까지 모두 반영하여 기재하였으며, 자세한 사항은 각각의 공시자료(dart.fss.or.kr)를 참고하여 주시기 바랍니다.

※ 공시서류 작성기준일 이후, 상기 원자력발전소용 공조시스템 공급사업은 2025년 3월 10일자 계약금액 전액 납품이 완료되었습니다. (관련공시 : LS네트웍스/단일판매ㆍ공급계약체결/2025.03.10)

5. (제조서비스업)위험관리 및 파생거래

[비금융업]

가. 시장위험과 위험관리

(1) 자본위험관리

연결회사는 부채와 자본 잔액의 최적화를 통하여 주주이익을 극대화시키는 동시에 계속기업으로서 지속될 수 있도록 자본을 관리하고 있습니다. 연결회사의 전반적인 전략은 전기와 변동이 없습니다.

연결회사는 자본관리지표로 부채비율과 순차입금비율을 이용하고 있습니다. 부채비율은 총부채를 총자본으로 나누어 산출하며, 순차입금비율은 순차입금을 자본으로 나누어 산출하고 있습니다.

당기말 및 전기말 현재 부채비율과 순차입금비율은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 총부채(A) | 8,670,673 | 745,212 |

| 총자본(B) | 930,832 | 564,008 |

| 현금및현금성자산(C) | 154,592 | 19,190 |

| 차입금총계(D) | 5,256,177 | 497,043 |

| 부채비율(A / B) | 931.5% | 132.1% |

| 순차입금비율 ((D-C) / B) | 548.1% | 84.7% |

※ 상기 금액 및 비율은 '금융업' 부문을 포함하고 있으며, 연결기준으로 작성하였습니다.

(2) 금융위험관리

연결기업은 금융상품과 관련하여 시장위험(외환위험, 이자율위험, 가격위험), 신용위험, 유동성위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결기업의 위험관리는 연결기업의 재무적 성과에 영향을 미치는 잠재적 위험을 식별하여 연결기업이 허용가능한 수준으로 감소, 제거 및 회피하는 것을 그 목적으로 하고 있습니다. 연결기업은 환위험과 같은 특정위험을 회피하기 위하여 파생금융상품을 이용하고 있습니 다. 연결기업의 전반적인 금융위험 관리 전략은 전기와 동일합니다.

1) 외환위험

연결기업은 외화로 표시된 거래를 하고 있기 때문에 환율변동위험에 노출되어 있습니다. 이로 인해 환율변동위험에 노출되는 환포지션의 주요 통화로는 USD, EUR, RUB, PKR 등이 있습니다.

| (단위: 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| USD | 24,288,916 | (38,191,723) | 7,773,972 | (15,423,496) |

| EUR | 966,143 | (4,097,908) | 1,283,931 | (4,146,638) |

| JPY | 15,164 | - | 416,799 | - |

| RUB | - | - | 53,984 | - |

| PKR | 129,246 | - | 50,956 | - |

| 원화환산 계 | 25,399,469 | (42,289,631) | 9,579,642 | (19,570,134) |

연결회사는 내부적으로 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당기말 및 전기말 현재 각 외화에 대한 기능통화의 환율 10% 변동시 환율변동이 세전손익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | (1,390,281) | 1,390,281 | (764,952) | 764,952 |

| EUR | (313,177) | 313,177 | (286,271) | 286,271 |

| JPY | 1,516 | (1,516) | 41,680 | (41,680) |

| RUB | - | - | 5,398 | (5,398) |

| PKR | 12,925 | (12,925) | 5,096 | (5,096) |

| 합 계 | (1,689,017) | 1,689,017 | (999,049) | 999,049 |

한편, 연결기업은 외화채무 지급액과 외화채권 회수액의 환위험을 회피하기 위하여 통화파생상품계약을 체결하는 정책을 가지고 있습니다.

2) 이자율위험

연결회사의 이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치가 변동할 위험입니다. 연결회사는 변동이자부 차입금과 관련된 시장이자율의 변동위험에노출되어있습니다. 이에 따라, 연결회사의 경영진은 이자율 현황을 주기적으로 검토하여 고정이자율차입금과 변동이자율차입금의 적절한 균형을 유지하고 있습니다. 연결회사는 고정이자율로 자금을 차입하거나 이자율스왑계약을 통해 이자율위험을 회피하고 있으며, 기타장기금융자산 중 채무증권의 보유금액이 미미하여 유의적인 이자율 위험에 노출되어있지 아니합니다. 그러나, 연결회사는 정기적으로 이자율위험에 대한 평가를 수행하며 최적의 위험 회피전략이 적용되도록 하고 있습니다.

3) 가격위험

당기말 현재 가격변동위험에 노출되어 있는 비파생금융상품은 존재하지 않습니다.

4) 신용위험

신용위험은 계약상대방이 계약상의 의무를 이행하지 않아 연결회사에 재무손실을 미칠 위험을 의미합니다. 연결회사는 거래처의 재무상태, 과거 경험 및 기타 요소들을 평가하여 신용도가 일정 수준 이상인 거래처와 거래하는 정책을 운영하고 있습니다. 당기말 현재 연결회사의 신용위험에 대한 최대노출정도는 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 최대노출금액 |

|---|---|

| 지급보증(*) | 5,439,000 |

(*) 타인의 여신에 대해 금융기관에 제공한 지급보증의 한도액 입니다.

신용위험에 노출된 금융자산 중 상기 금융보증계약을 제외한 나머지 금융자산은 장부금액이 신용위험에 대한 최대 노출정도를 가장 잘 나타내는 경우에 해당하여 상기 공시에서 제외하고 있습니다.

5) 유동성위험

유동성위험 분석에서는 다음의 금융부채를 계약상 만기별로 구분하였습니다.

| (당기말) | (단위: 천원) |

| 구 분 | 1년이내 | 1년초과~5년이내 | 합계(*1) |

|---|---|---|---|

| 사채 | 30,562,500 | - | 30,562,500 |

| 차입금 | 65,924,546 | 498,940,000 | 564,864,546 |

| 매입채무 | 12,132,898 | - | 12,132,898 |

| 기타지급채무 | 87,402,231 | 25,712,369 | 113,114,600 |

| 리스부채 | 6,790,697 | 2,958,545 | 9,749,242 |

| 지급보증(*2) | 5,439,000 | - | 5,439,000 |

| 합 계 | 208,251,872 | 527,610,914 | 735,862,786 |

(*1) 상기 만기 분석은 할인하지 않은 현금흐름을 기초로 연결회사가 지급해야 하는 가장 빠른 만기일에 근거하여 작성되었으며, 원금 및 이자의 현금흐름을 포함하고 있습니다.

(*2) 타인의 여신에 대해 금융기관에 제공한 지급보증의 한도액으로, 피보증인의 보증금액 전액을 청구한다면 기업이 계약상 지급하여야 할 최대 금액입니다.

| (전기말) | (단위: 천원) |

| 구 분 | 1년이내 | 1년초과~5년이내 | 합계(*1) |

|---|---|---|---|

| 사채 | 76,264,901 | 30,562,500 | 106,827,401 |

| 차입금 | 424,203,180 | 4,668,275 | 428,871,455 |

| 매입채무 | 23,933,553 | - | 23,933,553 |

| 기타지급채무 | 71,705,155 | 25,503,974 | 97,209,129 |

| 파생상품부채 | 10,129,088 | - | 10,129,088 |

| 리스부채 | 5,743,818 | 5,896,670 | 11,640,488 |

| 지급보증(*2) | 4,770,780 | - | 4,770,780 |

| 합 계 | 616,750,475 | 66,631,419 | 683,381,894 |

(*1) 상기 만기 분석은 할인하지 않은 현금흐름을 기초로 연결회사가 지급해야 하는 가장 빠른 만기일에 근거하여 작성되었으며, 원금 및 이자의 현금흐름을 포함하고 있습니다.

(*2) 타인의 여신에 대해 금융기관에 제공한 지급보증의 한도액으로, 피보증인의 보증금액 전액을 청구한다면 기업이 계약상 지급하여야 할 최대 금액입니다.

유동성위험 분석에서는 다음의 금융부채를 계약상 만기별로 구분하였습니다.

나. 파생상품 및 풋백옵션 등 거래 현황

당기말 현재 USD/EUR/CNY 통화에 대하여 환 헷지목적으로 선물환 거래를 체결하고 있으며, 미결제된 통화선도계약 및 옵션, 교환권 보유현황은 아래와 같습니다.

ㅇ 통화선도계약현황

| (단위: 백만원) |

| 명칭 | 계약체결목적 | 계약내용 | 계약금액 | 대금수수방법 | 계약상대방 | 계약일자 | 손익현황 (당기) |

비고 |

| 선물환 | 환 헷지 | 환율변동 리스크 대비 선물환 체결 | USD 301,541.56 | EUR 매입 KRW 지급 | 국민은행 | 2024-08-12 | 10 | |

| 선물환 | 환 헷지 | 환율변동 리스크 대비 선물환 체결 | USD 271,354.80 | EUR 매입 KRW 지급 | 국민은행 | 2024-09-06 | 13 | |

| 선물환 | 환 헷지 | 환율변동 리스크 대비 선물환 체결 | USD 298,582.97 | EUR 매입 KRW 지급 | 국민은행 | 2024-10-28 | 9 | |

| 선물환 | 환 헷지 | 환율변동 리스크 대비 선물환 체결 | USD 310,620.81 | EUR 매입 KRW 지급 | 국민은행 | 2024-11-26 | 19 | |

| 선물환 | 환 헷지 | 환율변동 리스크 대비 선물환 체결 | US$178,695 | USD 매입 KRW 지급 | 국민은행 | 2024-12-30 | 0 |

ㅇ 옵션 계약 현황

| (단위: 백만원) |

| 명칭 | 계약체결목적 | 계약내용 | 계약금액 | 대금수수방법 | 계약상대방 | 계약일자 | 손익현황 (누적) |

비고 |

| 콜옵션 | 콜옵션 매수 | ㈜신영이앤피로부터의 콜옵션 양수(주1) | 16,000 | KRW 지급 | ㈜신영이앤피 | 2020-07-31 | (10,985) | ※ 좌기 '손익현황(누적)"은 최초 취득시점부터 당기말까지의 손상 누적액을 의미함 |

| 콜옵션 | 콜옵션 승계 | LS증권(주) 우선주에 관한 콜옵션 승계(주2) |

3,364 | - | LS증권(주) | 2024-01-30 | 1,611 |

(주1) 연결회사는 2020년 7월 31일 주식회사 신영포르투의 주식 51%를 약정된 가격에매수할 수 있는 권리(이하 '콜옵션')를 실제 콜옵션 권리 소유자인 ㈜신영이앤피에 16,000,000천원을 지급하고 양도받았습니다. 해당 콜옵션의 행사가능 개시시점은 주식발행일(2018년 11월)로부터 48개월 후인 2022년 11월 이후이며 행사가능 종료시점은 2027년 5월까지입니다.

(주2) 2024년 당기 중 연결회사는 G&A사모투자전문회사의 잔여재산분배에 따라 G&A사모투자전문회사가 보유하고 있던 LS증권㈜ 우선주와 관련된 주주간계약(Call option)을 승계하였습니다.

<주요종속회사 → (주)베스트토요타>

가. 시장위험과 위험관리

(1) 자본위험관리

자본관리의 주 목적은 영업활동을 유지하고 주주가치를 극대화하기 위하여 높은 신용등급과 건전한 자본비율을 유지하기 위한 것입니다. (주)베스트토요타의 자본관리는 건전한 자본구조의 유지를 위해 부채비율, 순차입금비율 등의 재무비율을 매월 모니터링하여 필요한 경우 적절한 재무구조개선방안을 실행하고 있습니다.

(주)베스트토요타의 부채비율은 총부채에서 총자본을 나눈 금액으로 산출하고 있으며, 순차입금은 차입금과 사채를 합한 금액에서 현금및현금성자산을 차감하여 산정하고 있습니다.

| (단위: 원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 총부채(A) | 20,415 | 24,514 |

| 총자본(B) | 56,959 | 51,445 |

| 현금및현금성자산(C) | 4,311 | 9,343 |

| 차입금총계(D) | - | - |

| 부채비율(A / B) | 35.84% | 47.65% |

| 순차입금비율 ((D-C) / B) | -(*) | -(*) |

| * 순차입금이 부(-)의 금액이므로 비율을 산정하지 않았습니다. |

(2) 금융위험관리

(주)베스트토요타 금융부채는 매입채무 및 기타지급채무 등으로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위해 발생하였습니다. 한편, 영업활동에서 발생하는 매출채권, 현금과 같은 다양한 금융자산을 보유하고 있습니다. (주)베스트토요타의 금융상품에서 발생할 수 있는 주된 위험은 시장위험, 신용위험 및 유동성위험이며 당사의 경영자는 각 위험별 관리절차를 검토하고 정책에 부합하는지 지속적으로 검토하고 있습니다.

1) 외환위험

당기말 현재 (주)베스트토요타는 외환위험에 관련하여 해당사항이 없습니다.

2) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치 및 현금흐름이 변동할 위험입니다. (주)베스트토요타는 당기말 현재 변동이자율이 적용되는 차입금이 없으며, 이자율변동이 금융부채의 공정가치 및 현금흐름에 미치는 영향은 중요하지 아니합니다.

3) 가격위험

당기말 현재 가격변동위험에 노출되어 있는 비파생금융상품은 존재하지 않습니다.

4) 신용위험

신용위험은 (주)베스트토요타의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 주기적으로 재무신용도를 평가하고 있으며, 고객과 거래상대방 각각에 대한 신용한도를 설정, 관리하고 있습니다.

(주)베스트토요타는 신용거래를 희망하는 모든 거래상대방에 대하여 신용검증절차의 수행을 원칙으로 하여 신용상태가 건전한 거래상대방과의 거래만을 수행하고 있습니다. 또한, 대손위험에 대한 노출정도가 중요하지 않은 수준으로 유지될 수 있도록 매출채권 잔액에 대한 지속적인 관리업무를 수행하고 있습니다.

현금및현금성자산, 장단기금융기관예치금 및 보증금 등으로 구성된 기타금융자산으로부터 발생하는 신용위험은 거래상대방의 부도 등으로 인하여 발생합니다. 이러한 경우 (주)베스트토요타의 신용위험에 대한 최대노출정도는 해당 금융상품 장부금액과 동일한 금액이 될 것입니다. 한편, 현금성자산 및 장단기예치금을 금융기관에 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

5) 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다. (주)베스트토요타는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있으며, 동 방법은 금융자산 및 금융부채의 만기와 영업현금흐름의 추정치를 고려하고 있습니다. 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

당기말 현재 (주)베스트토요타의 금융부채(할인되지 않은 계약상의 명목금액)의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| (단위 : 원) |

| 구 분 | 1년 이내 | 1년~5년 | 합계 |

|---|---|---|---|

| 리스부채 | 2,628 | 5,589 | 8,217 |

| 매입채무 | 2,870 | - | 2,870 |

| 기타지급채무 | 3,125 | - | 3,125 |

| 합 계 | 8,623 | 5,589 | 14,212 |

나. 파생상품 및 풋백옵션 등 거래 현황

당기말 현재 (주)베스트토요타는 파생상품 등 관련하여 해당사항이 없습니다.

6. (제조서비스업)주요계약 및 연구개발활동

가. 경영상의 주요계약 등

당기말 현재 당사의 경영상 주요계약은 첨부된 본 보고서의 'III.재무에 관한 사항 > 3. 연결재무제표 주석>24. 우발채무와 약정사항' 을 참조하시기 바랍니다. 기타 계약사항은 당사의 영업기밀에 해당되어 관련 내용을 공시할 경우 영업에 현저한 손실을 초래할 수 있어 기재를 생략합니다.

나. 연구개발활동

(1) 연구개발활동의 개요

당사의 연구개발활동은 브랜드사업과 관련한 신발의 MOLD 및 LAST 제작비용 및 신발과 의류 제작관련 외부 디자인용역비 지급분 등을 연구개발비로 계상하고 있습니다.

(2) 연구개발 담당조직

| 구 분 | 운영현황 | 비 고 | |

|---|---|---|---|

| PS사업부 | 상품운영팀 | 신발, 의류, 용품의 신소재, 디자인, 신상품 개발 | - |

| 신발디자인실, 의류/용품디자인실 | |||

| R&D센터 | |||

(3) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 제75기 | 제74기 | 제73기 | 비 고 | |

|---|---|---|---|---|---|

| 연구개발비용 총계 | 937 | 746 | 767 | - | |

| (정부보조금) | (452) | (319) | (60) | - | |

| 연구개발비용 계 | 485 | 427 | 706 | - | |

| 회계처리 | 판매비와 관리비 | 485 | 427 | 706 | - |

| 개발비(무형자산) | - | - | - | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기 매출액×100] |

0.4% | 0.3% | 0.3% | - | |

※ 상기 연구개발비용의 금액은 당사 별도재무제표 기준입니다.

※ 상기 비율은 정부보조금을 차감한 연구개발비용을 기준으로 산정하였습니다.

<주요종속회사 → (주)베스트토요타>

- 경영상의 주요계약 등 및 연구개발활동에 관해 해당사항이 없습니다.