|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 22 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2024년 03 월 20 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 나노씨엠에스(주) |

| 대 표 이 사 : | 신동근 |

| 본 점 소 재 지 : | 충청남도 천안시 서북구 직산읍 4산단4로 48 |

| (전 화) 041-587-3901 |

|

| (홈페이지) https://www.nanocms.co.kr |

|

| 작 성 책 임 자 : | (직 책) 이사 (성 명) 김경석 |

| (전 화) 041-587-3901 |

|

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | - | - | - | - | - |

| 합계 | - | - | - | - | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 '나노씨엠에스주식회사' 이며, 영문은 'NANOCMS CO.,LTD' 입니다.

3. 설립일자 및 존속기간

당사는 2003년 04월 17일에 설립되어, 2021년 03월 09일자로 코스닥시장에 신규 상장되어 회사의 주식 매매가 개시되었습니다.

4. 본사의 주소, 전화번호 및 홈페이지

| 주 소 | 충청남도 천안시 서북구 직산읍 4산단4로 48 (모시리) |

| 전화번호 | 041-587-3901 |

| 홈페이지 | https://www.nanocms.co.kr |

5. 연결대상 종속회사 개황

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

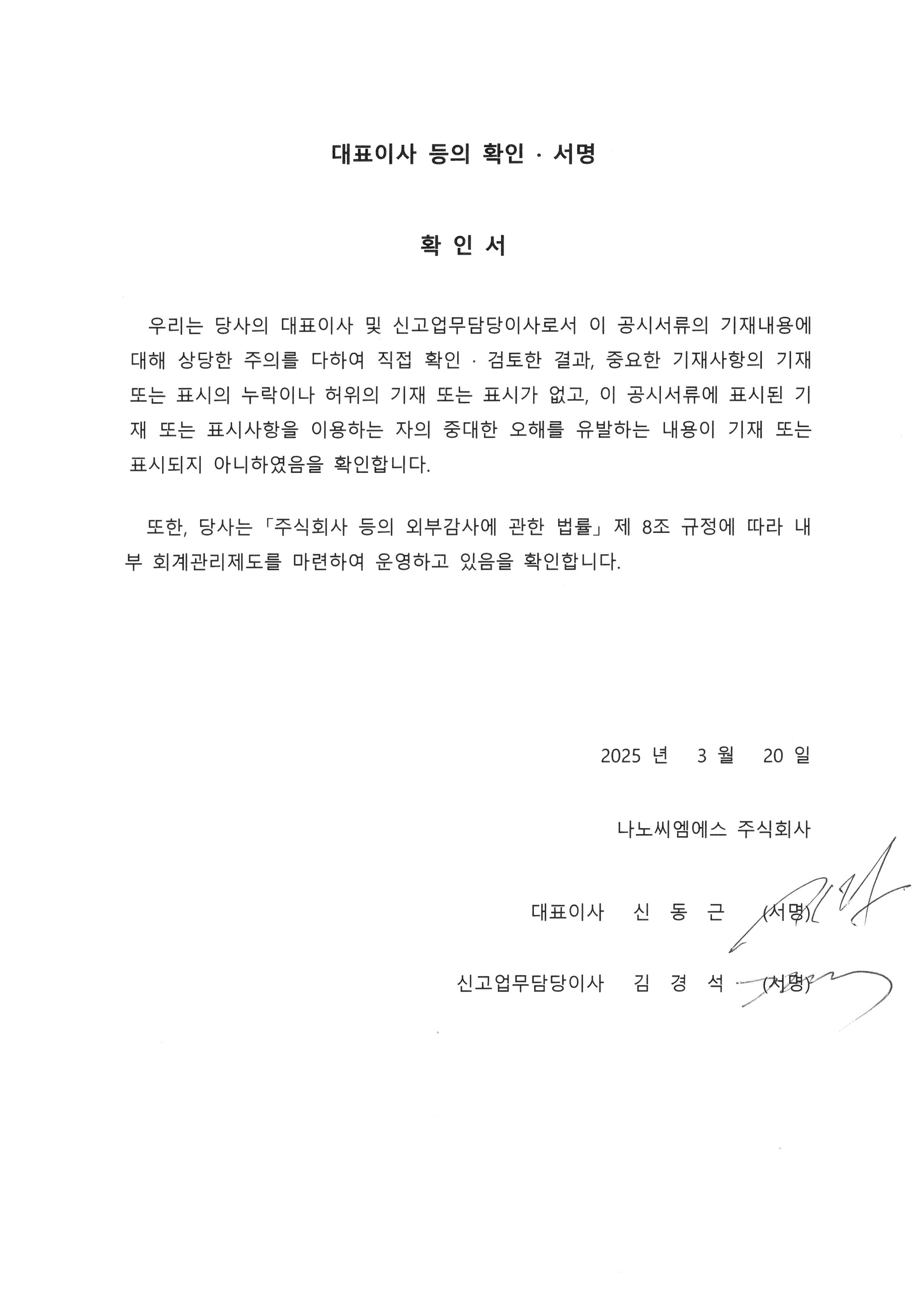

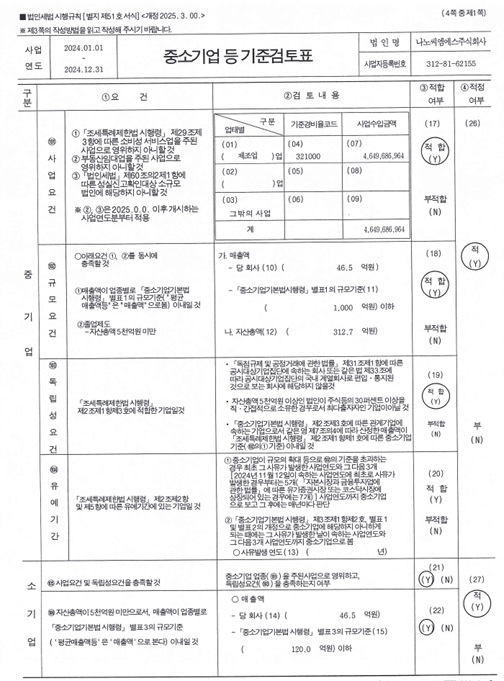

6. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 해당 | |

| 중견기업 해당 여부 | 미해당 | |

6-1. 중소기업확인서

|

|

중소기업확인서 |

당사는 「중소기업기본법」 제2조 및 동법 시행령 제3조의 규정에 따른 중소기업에해당합니다.

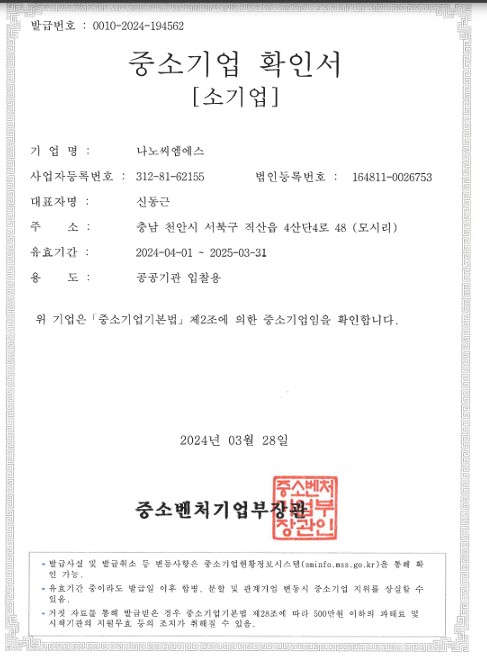

6-2. 벤처기업확인서

|

|

벤처기업확인서 |

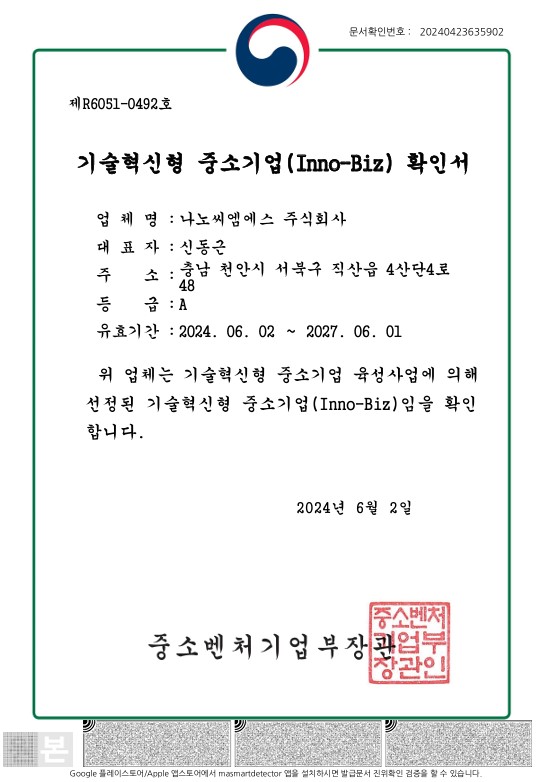

6-3. 이노비즈 기업

|

|

기숙혁신형 중소기업(inno-biz) 확인서 |

당사는「기술혁신형 중소기업 육성사업」에 의해 선정된 기술혁신형 중소기업

(Inno-Biz)입니다.

7. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2021년 03월 09일 | 기술성장기업의 코스닥시장 상장 |

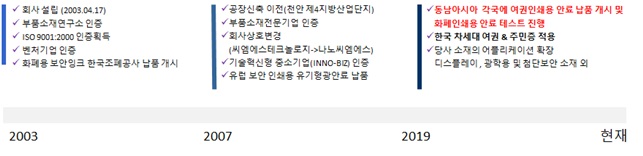

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

| 변동일자 | 소재지 | 비 고 |

|---|---|---|

| 2003.04.17 | 충청남도 아산시 배방면 세출리 29-1 | 설립 |

| 2007.11.28 | 충청남도 천안시 서북구 직산읍 4산단4로 48 | 이전 |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019.03.29 | 정기주총 | - | 사외이사 석케이 | 사외이사 이병호 |

| 2020.03.31 | 정기주총 | 감 사 강신범 | - | 감 사 임봉주 |

| 2020.06.03 | 임시주총 | 사내이사 김시보 사내이사 이성욱 |

- | - |

| 2020.06.30 | - | - | - | 사내이사 안영수 |

| 2020.12.31 | - | - | - | 사내이사 김시보 |

| 2021.03.31 | 정기주총 | 사외이사 박종욱 | 대표이사 김시석 | 사내이사 석케이 |

| 2022.03.31 | 정기주총 | - | 사내이사 이성욱 감 사 강신범 |

- |

| 2023.03.31 | 정기주총 | - | - | - |

| 2023.09.25 | 임시주총 | 사내이사 신동근 사내이사 김기현 사내이사 박준순 |

- | - |

| 2023.09.25 | 임시주총 | 대표이사 신동근 | - | 사내이사 김시석 |

| 2023.12.15 | - | - | - | 사내이사 김기현 |

| 2024.03.29 | 정기주총 | 사내이사 김경석 감 사 최영준 |

사외이사 박종욱 | 감 사 강신범 |

※당사는 주주총회에서 등기이사(사내,사외)를 선임하고 이사회에서 대표이사를 선임하고 있으며, 임기만료 및 해임란에 기재된 경영진은 모두 사임한 임원 입니다.

다. 최대주주의 변동

당사는 설립일 이후 보고서 제출일 현재까지 최대주주의 변동사항이 없습니다.

라. 상호의 변경

2009년 04월 17일에 씨엠에스테크놀로지 주식회사에서 나노씨엠에스 주식회사로

상호가 변경되었습니다.

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

- 해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

- 해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 해당사항 없습니다.

3. 자본금 변동사항

<자본금 변동추이>

| (단위 : 원, 주) |

| 종류 | 구분 |

2024년 (제22기 ) |

2023년 (제21기) |

2022년 (제20기) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 4,343,920 | 4,343,920 | 4,343,920 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 2,171,960,000 | 2,171,960,000 | 2,171,960,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 2,171,960,000 | 2,171,960,000 | 2,171,960,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 500,000,000 | 500,000,000 | 1,000,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 4,416,760 | 1,052,051 | 5,468,811 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 72,840 | 1,052,051 | 1,124,891 | - | |

| 1. 감자 | 72,840 | - | 72,840 | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | 145,821 | 145,821 | - | |

| 4. 기타 | - | 906,230 | 906,230 | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 4,343,920 | - | 4,343,920 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 4,343,920 | - | 4,343,920 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

- | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

- | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | - | - | - | - | - | - | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | - | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 72,718 | - | 72,718 | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 72,718 | - | 72,718 | - | - | - | ||

| - | - | - | - | - | - | - | |||

※보고서 작성기준일 현재 보유중인 자기주식은 없습니다.

<자기주식 직접 취득ㆍ처분 이행현황>

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2024.12.11 | 2024.12.13 | 72,718 | 72,718 | 100 | 2024.12.16 |

* 2024년 임직원 상여 지급 목적으로 2024년 12월 12일에 자기주식 72,718주를 상여로 지급함.

상세 내용은 2024년 12월 16일에 공시한 자기주식처분결과보고서를 참조 바람

5. 정관에 관한 사항

가. 정관의 최근 변경일

당사 정관의 최근 개정일은 2024년 03월 29일, 제21기 정기주주총회에서 원안대로 가결되었습니다

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2020.03.22 |

제17기 정기주주총회 |

제8조[주권의 종류] 제8조의2[주식 등의 전자등록] 제10조[신주인수권] 제11조[주식매수선택권] 제14조[명의개서대리인] 제15조[주주 등의 주소, 성명 및 인감 또는 서명 등 신고]제15조의2[주주명부] 제17조의2[사채 및 신주인수권증권에 표시되어야 할 권리의 전자등록] 제20조[사채발행에 관한 준용 규정] 제23조[소집통지] 제24조[소집지] 제33조[이사의 수] 제40조[이사회의 구성과 소집] 제54조[외부감사인의 선임] |

- 전자증권제도 시행 관련 개정 - 상법 변경사항 반영 - 정관 근거 보완 - 주총소집지 편의성 제고 - 이사 최대 인원 증가 - 이사회 소집일자 단축 - 외감법 개정사항 반영 |

| 2021.03.31 | 제18기 정기주주총회 |

제12조 [신주의 배당기산일] → 제12조 [동등배당] |

- 삭제된 배당기산일에 관한 상법 제350조 제3항개정상법 입법 취지문에 따라, 배당기준일에 대한실무상 혼란을 없애고, 주식의 발행일에 상관없이 동일한 종목의 주식에 대하여 동등배당을 하기위함. |

| 2022.03.31 | 제19기 정기주주총회 |

제8조 [주권의 종류] 제15조[주주 등의 주소, 성명 및 인감또는 서명 등 신고] 제16조 [주주명부의 폐쇄 및 기준일] 제20조 [사채발행에 관한 준용 규정] 제21조 [소집시기] 제34조 [이사의 선임] |

- 주권 전자등록의무화에 따라 삭제 - 표준정관에 따른 문구 정비 - 제15조 삭제에 따른 문구 정비 - 상법등기선례에 따라 이사회에서 사내이사와 기타비상무이사를 구분하여 선임할 수 있는 근거신설 |

| 2023.03.31 | 제20기 정기주주총회 |

제2조 (목적) 제46조 (감사의 수) |

- 사업목적 추가 및 자구 수정 전자증권제도 관련 정리 - 준용 조문 수정 - 감사 선임 또는 해임시 의결권 제한에 관한 내용 반영 |

| 2024.03.29 | 제21기 정기주주총회 |

제2조 (목적) 제11조의 5 (주식매수선택권) |

- 사업목적 추가 - 주식매수선택권 부여 한도 변경 - 시행시기명기 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자재료 제조업 | 영위 |

| 2 | 물리,화학 및 생물학 연구개발업 | 영위 |

| 3 | 신재생대체에너지 관련사업 | 미영위 |

| 4 | 광,광학 관련사업 | 영위 |

| 5 | 기초 화학물질 제조 판매업 | 영위 |

| 6 | 전구 및 램프 제조 판매업 | 영위 |

| 7 | 부동산 매매,임대,관리업 | 미영위 |

| 8 | 컨설팅,마케팅 및 지원사업 | 미영위 |

| 9 | 각호 도,소매업 및 무역업 | 영위 |

| 10 | 임가공,위탁생산업 | 영위 |

| 11 | 연구용역 사업 | 영위 |

| 12 | 기타 제조업 | 영위 |

| 13 | 기타 위에 부대되는 사업 | 영위 |

| 14 | 반도체 제조 및 도소매 | 영위 |

| 15 | 2차전지,바이오 제조 및 도소매 | 영위 |

| 16 | 전자상거래 | 영위 |

라. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 반도체 제조 및 도소매 | 2024년 03월 29일 |

| 2 | 2차전지,바이오 제조 및 도소매 | 2024년 03월 29일 |

| 3 | 전자상거래 | 2024년 03월 29일 |

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

전력반도체는 전력이 필요한 전자제품, 전기차, 수소차, 5G(5세대) 통신망 등의 전류방향을 조절하고, 전력 변환을 제어하는 역할을 합니다. 바이오사업은 코로나 이후 전염성 균으로 부터 집단감염을 차단하기 위한 방역 목적의 제품 입니다. 당사는 수익 다각화를 위해 설립기 부터 보유한 나노 소재 원천 기술 기반으로 첨단 나노 신소재 기술을 축적해 왔고, 다양한 사업분야를 폭넓히기 위해 전력반도체와 바이오 사업분야를 추가해 사업을 확대해 나갈 예정입니다

2. 시장의 주요 특성ㆍ규모 및 성장성

전력반도체 소재의 주요 용도는 전기차, 태양광, 풍력 등 다양한 산업이 전력 반도체산업성장에 기여하고 있지만 가장 큰 요인은 전기차 시장의 성장성에 있습니다. 중장기적으로 자동차 시장은 내연기관차에서 전기차 중심으로 전환되어 갈 것이라고 판단되며, 거시환경 상황에 따라 속도의 차이는 있겠지만 친환경, 탈 탄소라는 구조적인 시대의 흐름은 변화하지 않을 것이며, 이는 전력반도체 소재 산업의 성장을 견인할 것으로 예상합니다. 바이오 기기분야는 실내 공기질 개선 관련 공기청정 챌린지와지구 온난화로 인한 기후 양극화와 영구 동토층 해빙에 의한 시겔라(Shigella), 콜레라, 살모넬라,슈두모나스 등 세균 확산 및 고대 바이러스와 박테리아의 위협 등으로 시장확대가 예상됩니다.

3. 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

- 신규 사업과 관련된 자금 소요액은 회사의 영업 기밀사항임에 따라 기재를 생략합니다.

4. 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

당사는 보유중인 다양한 자체 개발 첨단 나노 신소재 기술 기반으로 전력 반도체 소재 및 바이오사업 분야의 Value Chain내 시장 진입을 해왔습니다. 높은 진입장벽이 있는 사업임에도 불구하고 글로벌 고객 유치를 위해 아이템 확대 및 생산시설 구축을통해 해당 사업을 확대해 나갈 예정입니다.

5. 기존 사업과의 연관성

당사는 다양한 분야의 관련 첨단 나노 신소재를 개발하고 있으며, 소재 관련 원천기술을 보유하고 있습니다. 당사의 개발 노하우로 신사업 진출을 위해 2021년부터 신 소재 기술 개발을 추진하였으며, 축적된 기술은 고객들에게 다양한 제품 등을 제공함은 물론 기존 사업 영역과의 큰 시너지를 낼 수 있을 것으로 예상됩니다.

6. 주요 위험

신규 사업의 주요 위험은 경기침체, 규제의 변화 등이 있습니다. 경기침체 시 고객사들은 선제적으로 원가절감 등의 방향으로 소비를 줄이는 경향이 있습니다. 경기 불안정성으로 인한 고객사들의 지출 감소는 매출에 직접적인 악영향을 미칠 수 있습니다.또한 규제의 변화는 신규 생산시설 구축의 운영 방식 및 허가, 안전 규정 등 사업 운영에 제약을 줄 수 있는 위험 요소 입니다.

7. 향후 추진계획

① 전체 진행단계 및 진행단계별 예상 완료시기

| 추진 목표 | 단계 | 예상완료 시점 |

| 고객사 확대 | 완료 | - |

| 전문인력 양성 및 품질관리 장비 추가 구축을 통한 품질 Process 강화 | 완료 | - |

| Value Chain 내 품목 확대 진입 | 계획 | 2025년 2분기 |

| 방역 램프 실증 확대 및 진단 소재 제품 개발 | 구상 | 2025년 2분기 |

② 향후 1년 이내 추진 예정사항

- 전력 반도체 고객사 및 Application 확대, 방역 램프 대형 적용분야 확정 공급 및

진단 소재를 개발할 예정입니다.

③ 조직 및 인력 확보 계획

| 총괄 사업본부 | 영업 | R&D | 생산 | 품질 |

| 2 | 2 | 3 | 2 |

※향후 사업 확장에 따라 신규 인력을 추가 채용할 예정입니다.

8. 미추진 사유

II. 사업의 내용

1. 사업의 개요

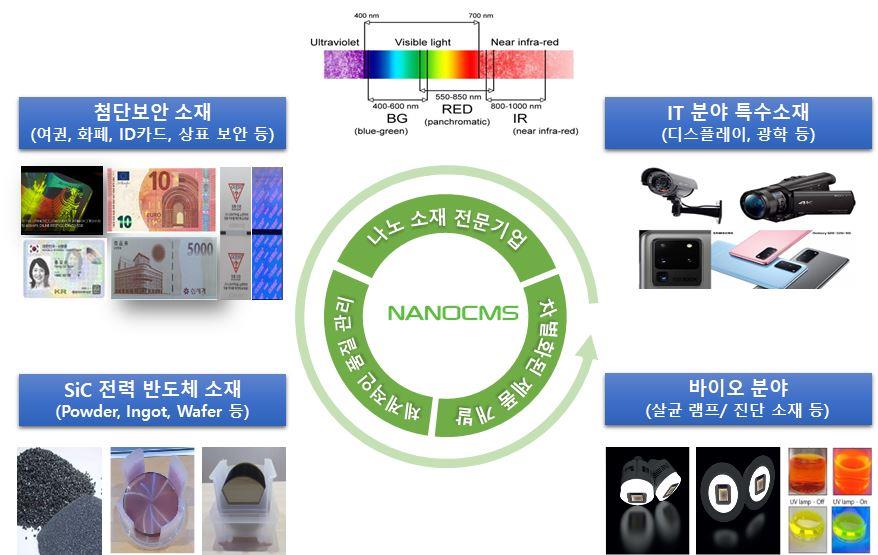

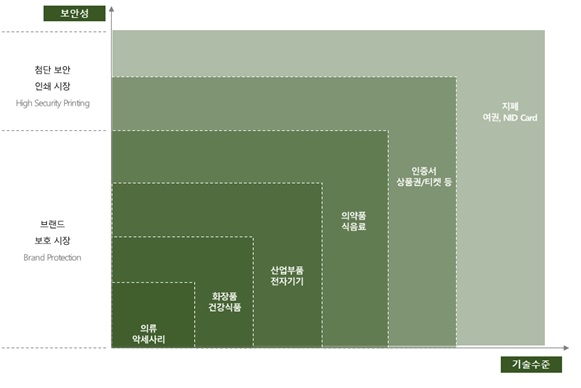

당사는 나노 기반 화학구조 설계를 통한 빛(파장 및 파동)을 제어하는 소재 분야의 원천기술을 통하여 지폐, 여권, 운전면허증, 주민등록증(NID CARD), 정품인증 등의 보안인쇄에 적용되는 위조방지 기능성 보안 소재 및 IT 분야 특수소재를 개발하고 관련사업을 영위하고 있으며, 전력반도체 소재 분야 및 바이오 분야 방역 램프 관련 사업 또한 영위하고 있습니다.

|

|

당사의 기술 및 주요사업 분야 |

2. 주요 제품 및 서비스

가. 주요 제품 등 현황

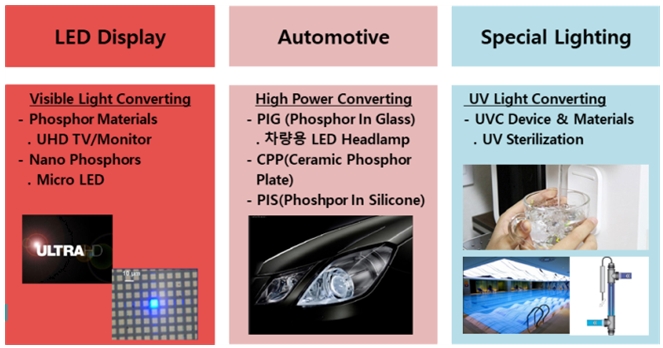

| 제 품 군 | 특 징 | 적용분야 |

|---|---|---|

| ① 근적외선 흡수/반사 안료 | 빛의 파장에 따라 특성구간에서는 흡수, 특정구간에서는 반사 하는 기능을 가지고 있는 이중기능성 물질(물질특허 등록) |

지폐, 여권, 신분증, 보안문서 등 국가보안인쇄는 물론 상품권, 티켓, 상표보호의 민간보안인쇄에 2단계(코버트) 수준의 위조방지에 적용 |

| ② 자외선 유기형광 안료 | 특정 자외선 파장에서 발광하면서, 내약품성과 일광 견뢰도가 우수한 물질(물질특허 등록) |

|

| ③ 적외선 발광체 | 적외선 영역에서 선택 파장에 의한 기기에 감응하는 발광물질 | 지폐, 여권, 신분증 등 중요한 국가의 보안인쇄에 3단계(포렌식) 수준의 위조방지에 적용 |

| ④ 전력반도체 소재 | 무색 투명의 다이아몬드구조의 결정, 비중 3.12, 융점 약 2700 ℃. 경도가 다이아몬드 다음으로 높아 연마재나 공구에 사용 | 새로운 반도체 재료로서 전력 반도체용 Wafer 소재로 적용 . |

| ⑤ 살균램프 |

원자외선 (Far UV-C 222nm) 파장을 이용한 인체에 안전한 |

코로나 이후 인체에 안전한 원자외선(Far UV-C 222nm) 기술을 이용한 전염성 균으로 부터 집단감염 확률이 높은 시설 등에 적용 |

|

⑥ 고기능성 자외선 흡수제 |

UVA 및 UVB 듀얼 차단 자외선 소재 |

UVA 및 UVB 차단 효과를 극대화한 소재로 높은 자외선 차단 기능성과 내구성을 가지는 화장품 및 산업용 고기능성 소재 |

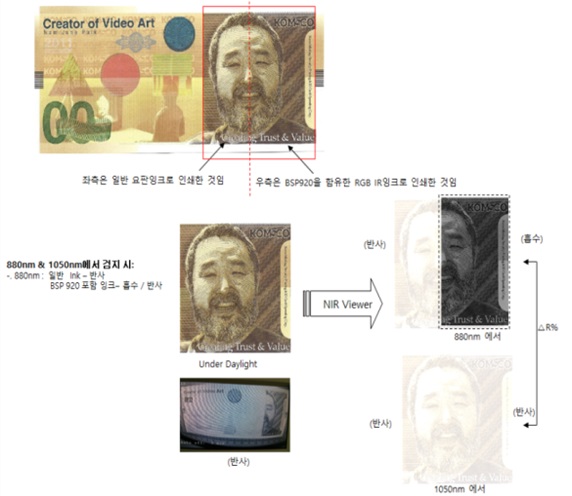

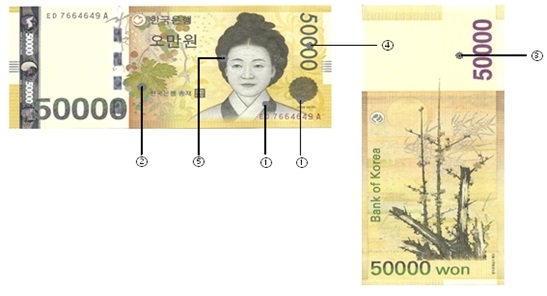

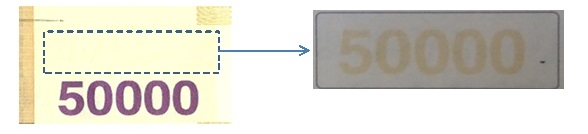

(1) 근적외선 흡수/반사 안료

은행권에 일반적으로 사용되고 있는 적외선 흡수물질인 카본블랙은 일반안료의 특성을 가지고 있으면서 보안기능 적용이 용이하기 때문에 많은 국가의 화폐에 적용되고 있습니다. 다만, 카본블랙의 특성상 다양한 색상을 나타내기 어렵기 때문에 미국은행권인 달러처럼 어두운 색상용으로만 사용되고 있습니다.

카본블랙을 대체하기 위해 무기계 근적외선 흡수잉크 소재를 활용하는 방법이 고안되었지만, 무기계 근적외선 흡수 소재를 첨가하여 잉크를 제조하는 경우 잉크물성을 맞추기 어려운 단점이 있습니다.

이에 당사에서는 밝은 색상에 적용할 수 있고, 근적외선 고유파장에서 흡수/반사를 식별할 수 있으며, 잉크 물성에 맞출 수 있는 근적외선 흡수/반사 안료를 개발하였습니다. 근적외선 흡수/반사 안료는 특정 파장대에서 흡수/반사 기능을 동시에 갖는 독특한 성질을 가지고 있으며, 우수한 내광성, 내열성, 화학적 및 물리적 안정성을 가지고 있는 물질입니다. 관련하여 물질 특허는 물론 신물질 CAS No.에 등록을 완료하였고, 이에 따라 화평법, 화학물질관리법에 따른 제조승인을 받았으며, 해외수출을 위한 화학적, 물리적 특성 및 독성검사를 마치고 EC No. 승인을 위한 절차를 진행하고 있습니다.

근적외선 흡수/반사 안료는 흡수율과 반사율의 차이를 ATM 또는 검지기에 위폐색출기능으로 추가함으로써 새로운 위조방지 기술을 실현하였고, 기능과 품질 면에서 기존 제품과 비교할 수 없는 탁월한 기능을 가지고 있기 때문에 한국은행권에 적용되었으며, 제품의 차별화를 위하여 흡수파장 및 반사파장범위를 다르게 하여 유럽 및 아시아 등 외국은행권에의 적용을 준비하고 있습니다.

[근적외선 흡수/반사 안료의 흡수/반사 파장]

| 구분 | 흡수파장범위(㎚) | 반사파장범위(㎚) | 가시광선에서 스펙트럼 |

|---|---|---|---|

| BSP - 920 | 650 ∼ 920 | 1050 | 650∼800㎚ 일정함 |

| NIR - 880 | 750 ∼ 880 | 1050 | 600∼750㎚ 흡수율 강함 |

| NIR - 840 | 750 ∼ 840 | 1000 | 600∼750㎚ 흡수율 강함 |

당사의 근적외선 흡수/반사 안료는 자체적으로 청색을 띄고 있지만, 대부분의 은행권의 경우 조금 어둡고 약간 탁한 색상의 디자인이 많이 적용되고 있어 당사의 제품을 적용하는데 문제가 없습니다. 당사의 근적외선 흡수/반사 안료의 적용사례는 한국조폐공사가 공식적으로 홍보하는 견양본의 카탈로그에 수록되어 있습니다

|

|

근적외선 흡수반사 안료를 첨가한 잉크로 인쇄한 한국조폐공사 견양 |

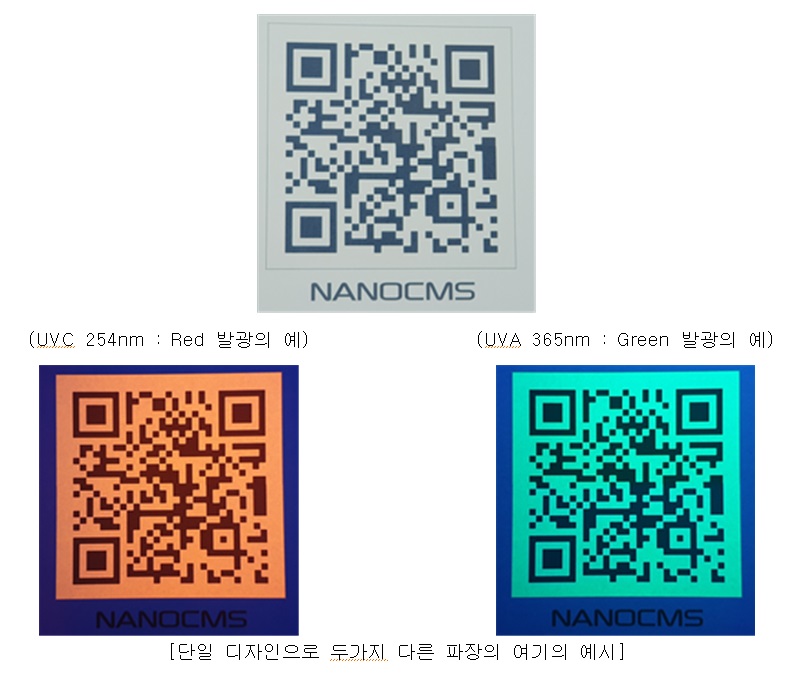

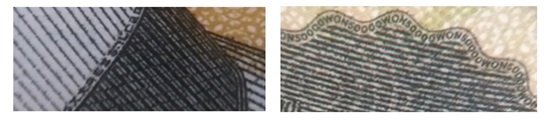

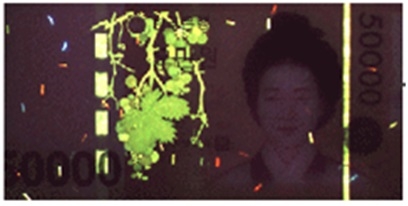

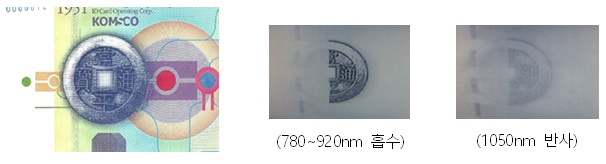

(2) 자외선 유기형광 안료

일반적인 자연광에는 보이지 않지만 특정 파장의 자외선을 비추면 발광하는 안료로,에너지가 높은 불안정한 상태(excited state)에서 에너지가 낮은 안정한 상태(ground state)로 되면서 이들의 에너지 차이에 해당하는 파장의 빛을 발광하는데, UVA, UVB & UVC (365∼254㎚의 UV Lamp)영역의 파장으로 여기 시키면 가시광 영역에서 발광하는 물질입니다. 오래전부터 은행권의 2단계(코버트) 보안요소로 적용되었고, 최근에는 UVA(표준파장 365㎚)와 UVC(표준파장 254㎚)를 혼합하여 2색 형광, 또는 UVA+UVB(표준파장 312㎚)+UVC를 모두 혼합하여 3색 형광으로 보안기능을강화하고 있는 추세에 있습니다. 이에 당사는 UVA, UVB 및 UVC 발광체인 UV(자외선) 형광체를 모두 확보함으로써 시장의 요구에 부응하고 있습니다.

|

|

자외선 유기형광안료의 예 |

당사는 내열성, 내약품성과 내광성의 품질우위의 특성을 갖는 자외선 유기형광 안료 UVA 영역의 Red 3종, Green 3종, Blue 3종, Yellow 1종과 UVC 영역의 Red, Green3종을 개발하여 원천기술을 확보하고 있습니다. 또한 각 안료를 배합하여 2색 또는 3색 형광으로 발현할 수 있는 특허를 보유하여 이색 형광시장의 요구에 대해 대응하고있습니다.

| [자외선 유기형광안료 제품군] |

| 구분 | 표준검지파장 | 색상 | 제품명 |

|---|---|---|---|

| UVA 유기 형광 안료 | 365㎚ |

Red |

Red 620, Red 621, Red 622 Green 530, Green 550, Green 555 Blue 450, Blue 464, Blue 477D Yellow 565 |

| UVB 유기 형광 안료 | 312㎚ | Red | Red 1695 |

| UVC 유기 형광 안료 | 254㎚ |

Red Green |

Red 1809 Green 1816 |

(3) 적외선 발광체

대표적인 3단계(포렌식) 요소로 적용되고 있는 적외선발광체는 무기물 모체(Host Lattice)와 모체 내에 고르게 도핑(doping)된 활성이온(activator)으로 구성됩니다. 모체는 활성이온을 지지해 주는 역할을 하며 외부로부터 공급된 에너지를 흡수하여 활성이온에 전달하고, 활성이온은 에너지를 전달받아 직접적으로 빛을 내는 역할을 하지만 직접 외부 에너지를 흡수할 수도 있습니다. 이때 활성이온의 전자 에너지준위 또는 천위가 발광파장을 결정하며, 발광효율에도 큰 영향을 미치게 되므로, 모체와 활성제의 종류 및 활성이온의 농도를 최적으로 조절함으로써 성능이 우수한 적외선 발광체를 제조할 수 있습니다.

적외선(가시광선) 여기 적외선 발광체(IR-to-IR, Visible-to-IR) 등 다양한 기능을 가진 여러 종류의 발광체가 존재하지만, 3단계(포렌식) 보안요소의 특성상 특정 은행권에 어떤 요소가 적용되고 있는지 알 수 없고, 검지기 역시 최상의 보안으로 비밀이 유지되고 있어 제3자로선 검지 자체가 불가능한 물질입니다.

| [적외선 발광체 제품군] |

| 제 품 군 | 특 징 |

|---|---|

| ① 가시광선 여기, 적외선 발광체, [Visible-to-IR] | 특정 파장 가시광선을 조사하면 특정 파장의 적외선으로 발광하는 물질 |

| ② 적외선 여기, 적외선 발광체, [IR-to-IR] | 특정 파장 적외선을 조사하면 특정 파장의 적외선을 방출하는 물질 |

| ③ (가시광선, 적외선)여기, 적외선 발광체 [(Visible & IR)-to-IR] | 특정 파장 가시광선과 적외선을 조사하면 각각 고유의 적외선을 발광하는 물질 |

| ④ (자외선, 적외선)여기, 적외선 발광체, [(Ultra Violet & IR)-to-IR] | 특정 파장 자외선과 적외선을 조사하면 각각 고유의 적외선을 발광하는 물질 |

| ⑤ (자외선, 가시광선, 적외선) 여기, 적외선 발광체 [(UV, Vis & IR)-to-IR] | 특정 파장 자외선, 가시광선과 적외선을 조사하면 각각 고유의 적외선을 발광하는 물질 |

당사에서 개발한 적외선발광체는 구체적으로 물질명을 공개할 수 없으나 Luminescent A&B 신물질이 한국은행권에 적용되고 있습니다. 이러한 적외선 발광체의 경우 중요 타간트(Taggant)로 적용되고 있는 것이 보편적 추세로 잉크화 하여 인쇄도 할 수 있고, 화폐용지에 직접 투입하여 보안요소로 적용할 수도 있습니다.

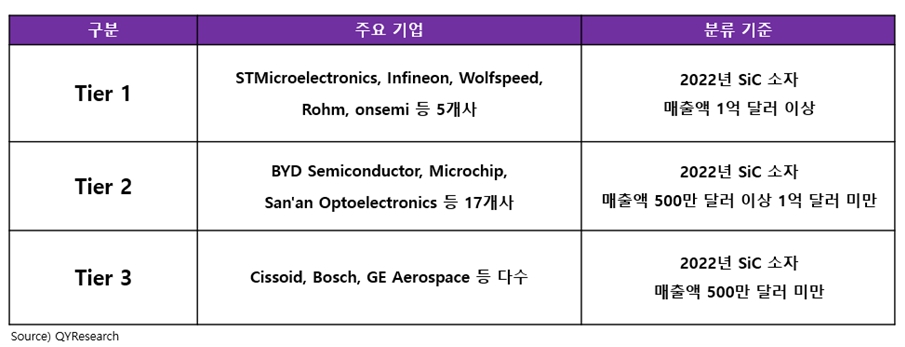

(4) 전력반도체 소재

모바일 기기의 증가, 전기 자동차 보급 확대 등으로 전력반도체 시장이 지속 성장중인 가운데, Si 대비 성능이 우수한 화합물 반도체가 차세대 전력반도체 소재로 각광 받고 있습니다.

전력반도체는 직류와 교류 간 전력변환이나 전력 변압, 전력 분배 및 제어 기능 등을 위한 반도체 소자로, 전력 전달 과정에서의 손실 방지와 안정적인 작동을 요하는 소재입니다. 주요 전력반도체 소자로는 다이오드, 트랜지스터, IGBT(Insulated- gate bipolar transistor), MOSFET 등이 있습니다. 전력반도체는 고전압, 고전류 및 고주파수를 이용하는 것이 특징이기 때문에 신뢰성이 매우 우수해야 하며, 세탁기 및 냉장고와 같은 개인 전자제품부터 산업용 모터 및 신재생 에너지에 사용되는 인버터, 자동차 부품 등 다양한 곳에 사용됩니다. 특히 최근에는 글로벌 완성차 기업들이 이산화탄소 저감을 위해 전기차 개발에 매진하고 있어 전기차 부품 및 충전 인프라 시장도 함께 커짐에 따라 전력반도체 시장은 더욱더 커질 것으로 예상됩니다.

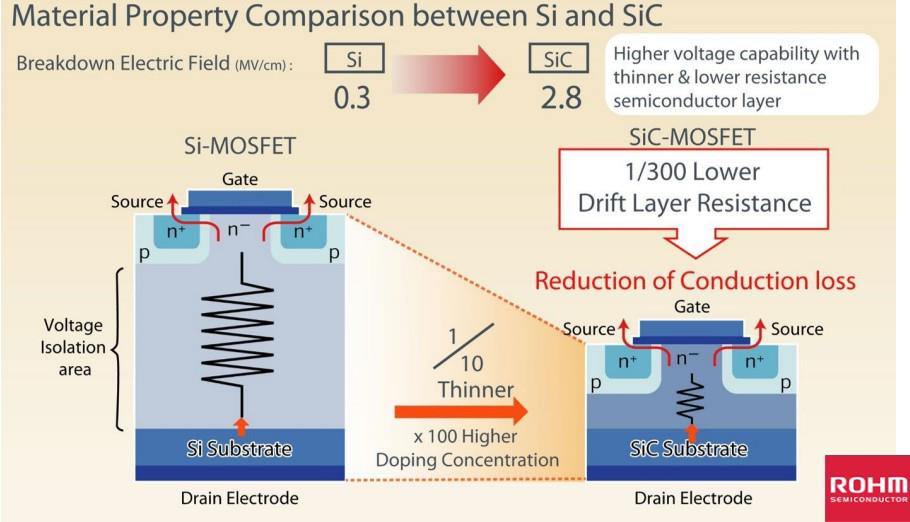

전력반도체 소재는 전통적으로 일반적인 반도체와 같이 실리콘(Si)이 많이 사용되어 왔습니다. 실리콘은 저렴하고 전기적 특성을 쉽게 조절할 수 있다는 장점이 있지만 전력반도체는 고전압 고전류를 이용하는 소자로 발열이 심하기 때문에 고온에서의 안정적인 작동이 요구되는데, 가장 범용적으로 쓰이는 종류의 실리콘은 150℃ 이상의 온도가 되면 열에너지로 인해 캐리어가 모두 전도대(conduction band)로 갈 수 있어 반도체 특성을 잃는 단점이 있습니다. 그러나 표 1에 나타낸 와이드밴드갭 실리콘재료는 고온에서도 큰 밴드갭으로 인하여 에너지 장벽이 잘 유지되어 소자 누설전류를 낮게 유지할 수 있고, 높은 이동도 및 포화 속도를 통해 고속 스위칭이 가능한 장점이 있습니다. 대표적인 대체 재료로는 SiC(Silicon Carbide)와 GaN(Gallium Nitride)가 꼽힙니다.

기존의 전력반도체는 Si 단일 소재로 되어 있었으나, 최근 Si 대비 전력 효율과 내구성이 뛰어난 화합물 반도체가 차세대 전력반도체의 소재로 부상, 대표적인 화합물 반도체인 SiC(Silicon Carbide), GaN(Gallium Nitride) 등은 고온에서 안정적이고 높은 전압에서도 성능을 유지할 수 있으며, 스위칭 속도 및 전력 손실에 있어서도 Si 대비 우수합니다. SiC는 Si 대비 전력 손실이 30% 적은 동시에 절연파괴전계가 10배 높아, 효율적인 전력관리와 고전압 환경이 필요한 신재생에너지 발전설비 및 전기 자동차에 주로 사용 됩니다. GaN는 실리콘 대비 빠른 스위칭 속도로 고주파 환경에서 동작이 가능하므로, 고속 무선 충전, RF 통신 등에 주로 활용될 전망입니다.

<전력반도체 주요 재료 특성 비교>

| 재료 특성 | Si | SiC | GaN |

|---|---|---|---|

| 밴드갭[eV] | 1.1 | 3.2 | 3.4 |

| 항복 전계[10^6 V/cm] | 0.3 | 3 | 3.5 |

| 전자 이동도[cm^2 /V·s] | 1450 | 900 | 2000 |

| 전자 포화 속도[10^6 cm/s] | 10 | 22 | 25 |

| 열전도율[W/cm·K] | 1.5 | 5 | 1.3 |

| 최대 동작 온도[℃] | 150 | 400 | 800 |

|

|

Si-MOSFET과 SiC-MOSFET의 성능 지수 비교 |

아래 그림은 전력반도체 산업구조의 한 예시로서 SiC 전력반도체 기반 가변 주파수 드라이브(VFD, Variable Frequency Drive) 산업의 가치사슬을 간단하게 도식화하여나타낸 것입니다. 먼저 SiC 원재료 결정(Boules 혹은 Crystal)을 성장시키며 SiC 잉곳을 제조하고 잉곳을 얇게 잘라 반도체 기판을 만드는 분야, 기판 위에 원하는 전기적 특성을 갖는 결정질 SiC를 에피택시(Epitaxy)로 성장시킨 에피웨이퍼(Epi Wafer)를 제조하는 분야, 에피웨이퍼에 추가 공정을 통해 반도체 칩을 만드는 분야, 반도체 칩에 전선 및 패키징을 통해 부품을 완성하는 모듈제조 분야를 거쳐 최종 시스템 제조 분야로 이어진다. 소재 및 소자에 따라 제조공정이 달라지지만 대체적으로 기판, 에피웨이퍼, 칩제조, 모듈제조로 크게 나뉠 수 있습니다.

|

|

<SiC 기반 VFT 산업 가치사슬> |

전력반도체는 다양한 응용분야에 적용되고 있습니다. 예를 들어 모바일 기기 분야(유무선 급속 충전기), 교통 분야(자동차, 기차, 항공기 관련 LiDAR, 충전기, 모터 및 계통 부품), 태양광 및 풍력에너지 인버터, 데이터 센터 및 서버, 산업 분야(UPS, 전기 모터), 국방 및 의료 분야 등에 이용됩니다.

|

|

<전력반도체 응용시장> |

[출처: Yole 2021]

(5) 인체에 안전한 원자외선(Far UV-C 222nm) 방역램프(Plasma Guard 222)

|

|

원자외선(Far UV-C 222nm) 방역램프의 예 |

본 제품은 나노 형광체에 의한 인체에 유해한 230nm 이상의 자외선을 차단하는 기술을 적용, 바이러스, 효모균, 박테리아 살균에 의한 감염병 차단에 의한 예방이 가능합니다. 램프 제조시 230nm 이상의 극미량의 자외선 방출을 차단하는 필터 적용으로 인체에 안전한 222nm 원자외선(Far UV-C)만을 방출 하는 특성을 가진 제품입니다. 원자외선 (Far UV-C 222nm) 램프 생산하는 업체가 세계적으로 미국, 일본의 2개사 밖에 없으며 당사도 미국 Eden Park Illumination과 공동으로 연구를 진행해 왔으며 230nm 이상의 빛을 제거하는 원재료를 개발하여 적용하고 있습니다. 거리에 따른 살균력과 독성(안정성)이 적음을 확인 하였으며, 인체에 안전한 원자외선(Far UV-C 222nm)을 이용하여 사람 및 동.식물에는 안전하면서, 바이러스, 박테리아, 세균을 제거함은 물론 실내에 사람이 있어도 원자외선을 이용하여 안전하게 살균할 수 있습니다.

원자외선(Far UV-C 222nm)의 바이러스 및 각종 박테리아 등 사멸연구를 전북대 인수공통전염병연구소, 서울대 수의과대학 미생물학 연구실, 인제대 생명공학과, 일리노이대학 전기전자컴퓨터 공학과 공동연구팀과 진행 COVID-19 바이러스 99.9% 사멸을 확인하여 2021년 8월 SCI 바이오 의학 학술지 Clinical Laboratory에 "Demonstration of Antiviral of far-UVC micro plasma lamp irradiation against SARS-CoV-2”으로 게재, 조류독감(인플루엔자 A) 바이러스 사멸 연구와 생화학무기인 탄저균 사멸연구 및 각종 박테리아 연구를 통해 성능에 대한 검증과 효과를 확인 했습니다. 또한 2022년 원자외선 (Far UV-C 222nm) 램프 특허 출원 및 등록을 통해 기술에 대한 보호의 기틀을 마련해 왔으며, 원자외선 (Far UV-C 222nm) 램프 제품화 및 UL, CE, KC 인증획득으로 제품화를 통해 다양한 방역 분야에 적용되고 있습니다.

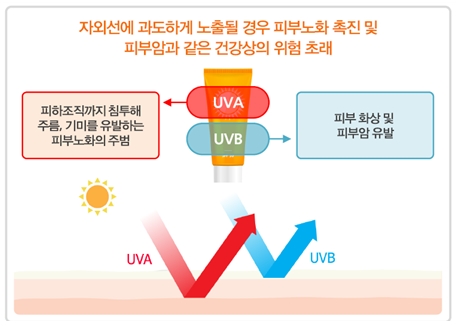

(6) 고기능성 자외선 흡수제

|

|

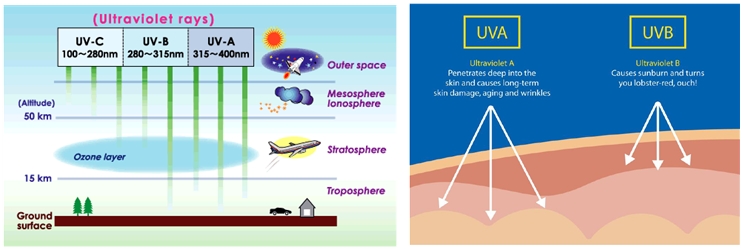

지표면에 닿는 자외선의 유형 |

자외선은 모든 물리적 측면에서 가시광선과 유사하나 파장이 가시광선 보다 짧은 100~400nm로 눈으로 볼 수 없습니다. 햇빛에 자외선이 가장 많이 들어 있으며 사람의 피부를 태우거나 살균작용을 하며, 과도하게 노출될 경우 피부암에 걸릴수도 있습니다. 자외선은 화학작용, 특히 표백작용이 강하여 안료/염료 등은 햇빛에 포함되어 있는 자외선에 의해 색이 바랩니다. 피부가 햇볕에 그을리게 되는 것도 자외선의 화학작용에 의한 것으로서, 파장 325∼290nm의 범위에 있는 자외선은 이 작용을 뚜렷하게 나타내고, 더욱이 자외선에는 살균작용이 있으며, 특히 250nm 부근의 파장을 가진 것은 큰 살균력을 가지고 있어서 1㎠ 당 100μW의 강도를 가진 자외선을 1분간 쪼이면 대장균, 디프테리아균, 이질균 등은 99%가 죽습니다. 그런데 물은 비교적 자외선을 잘 투과시키므로 우물물의 살균, 소독에는 자외선 조사가 효과가 있지만, 자외선에 불투명한 식기 및 의류 등에서는 표면 살균만 됩니다.

자외선 파장영역(290~400nm)의 광에너지는 71~100Kcal/mol로, 수지를 구성하는 각 원소간의 결합을 해리시키는데 충분한 크기입니다. 이러한 자외선에 의한 열화는 산소 존재하에서 일어나는 산화 반응으로써, 개시 단계에서 자외선 광자(UV Photon)에 의해 자유라디칼이 생성되는 것 이외의 반응 메커니즘은 열산화 반응과 동일합니다. 광산화 방지제(자외선 안정제)는 햇빛 속에 있는 자외선의 침투를 차단함으로써 플라스틱 제품이 자외선의 화학작용 및 표백작용 등에 의해 산화되는 것을 일정 기간지연시켜 제품의 기능과 수명을 연장해주는 역할을 합니다.

|

|

자외선(uv)의 종류 및 자외선 차단 원료의 종류 |

광산화방지제의 종류중 하나인 자외선 흡수제는 자외선을 흡수하여 열의 형태로 에너지를 방출하는 재료입니다. 자외선의 유해한 영향으로부터 재료를 보호하고 성능, 내구성, 수명 및 안정성을 향상시키는 데 중요한 역할을 합니다. 재료의 형태, 수명, 민감도에 따라 다양한 유형의 자외선 흡수제가 사용되고, 자외선 안정제 역할도 수행하여 단기간 노출에 대한 저항성을 제공합니다.

나. 주요제품 등의 가격변동 추이

| (단위: 천원) |

주1) kg(단위당) 및 개당 평균가격을 기재 |

다. 신물질 16건 등록(New CAS Registry Numbers)

CAS No.(CAS등록번호)는 Chemical Abstracts Service Registration Number로, 세계화학물질등록 시스템의 화학물질 개요 서비스에 의해 정해진 번호이며 그 구조가 원자, 원자결합과 입체 화학의 용어로 설명되지 않는 한 CAS No. 등록번호는 단일 물질을 의미 합니다. 미국화학회의 화학물질 정보기관에서 새로운 화학물질이 생길 때 마다 신청하게 되면 조사하여 CAS No.를 부여 받고, 안정성 검사까지 완료하여야상업적으로 유통이 가능하게 됩니다.

당사는 아래표에서 보는 바와 같이 16건의 제품을 CAS No.에 등록하였습니다.

| No | 등록일 | CAS No. | 상품명 | 구분 | 화학물질명 |

|---|---|---|---|---|---|

| 1 | 2013.01 | 1417311-00-2 | Red 620 | 신규물질 | Europium,tris [7-chloro-1-cyclopropyl -6-fluoro-1,4-dihydro-4-(oxo-.kappa.O)-3- |

| 2 | 2013.10 | 1461703-41-2 | Blue-green 510 | 신규물질 | 4.(3H)-Quinazolinone,6-chloro-2-(4-chloro-2-hydroxyphenyl)- |

| 3 | 2013.10 | 1466444-84-7 | Green555 | 신규물질 | 4.(3H)-Quinazolinone,7-chloro-2-(5-chloro-2-hydroxyphenyl)- |

| 4 | 2014.07 | 1616511-79-5 | Red 1809 | 신규물질 | 1,3,5-Benzenetricarboxylic acid ,europium(3+) yttrium(3+)salt (5:1:4) |

| 5 | 2015.11 | 1821321-55-4 | Red 622 | 신규물질 | Europium, tris[7-chloro-1-cyclopropyl-6-fluoro- 1,4-dihydro-4-(oxo-.kappa.O)-1,8-naphthypridin |

| 6 | 2014.07 | 1615709-01-7 | NIR BSP-920 | 신규물질 | Molybdenum, oxo 29H,31H- phthalocyanine complexes |

| 7 | 2014.07 | 1615709-00-6 | IND. NIR 880 | 신규물질 | Molybdenum,oxo 29H,31H-phthalo cyanine aluminum complexes |

| 8 | 2015.10 | 1814903-27-9 | C-Material | 신규물질 | Calcium molybdenum neodymium oxide |

| 9 | 2015.10 | 1814903-29-1 | CER | 신규물질 | Calcium erbium molybdenum oxide |

| 10 | 2016.08 | 1962073-83-1 | NIR BSP-9201 | 신규물질 | Molybdenum, hydroxy oxo 29H,31H - phthalocyanine complexes |

| 11 | 2017.12 | 202665-01-08 | NIR GA-840 | 신규물질 | Aluminum,ethoxy[29H,31H-phthalocyaninato(2-)-KN29,KN30,KN31,KN32]-, (SP-5-12)- |

| 12 | 2018.01 | 1346550-13-7 | NIR CK | 신규물질 | Copper,[[2,2',2'',2''',2'''',2''''',2'''''',2'''''''-[(33,44-dihydro-11H,22H,45H,47H-tetraphenothiazino[2,3-b:2',3'-g:2'',3''-l:2''',3''' |

| 13 | 2019.08 | 2369019-48-5 | IRuminar 1050I | 신규물질 | Gadolinium Vanadium Ytterbium oxide |

| 14 | 2019.08 | 2369019-48-6 | IRuminar 1050S | 신규물질 | Vanadium Ytterbium Yttrium oxide |

| 15 | 2022.05 | 2762499-11-4 | CSP | 신규물질 | Aluminum cabalt potassium silicon titanium oxide |

| 16 | 2023.05 | 2919787-22-5 | Red 621 | 신규물질 | 4-Quinolinecarboxylic acid, 1,2-dihydro-2-oxo-,europium(3+) gadolinium(3+) salt (15:1:4) |

라. 신제품 개발 현황

(1) 근적외선 흡수 염료

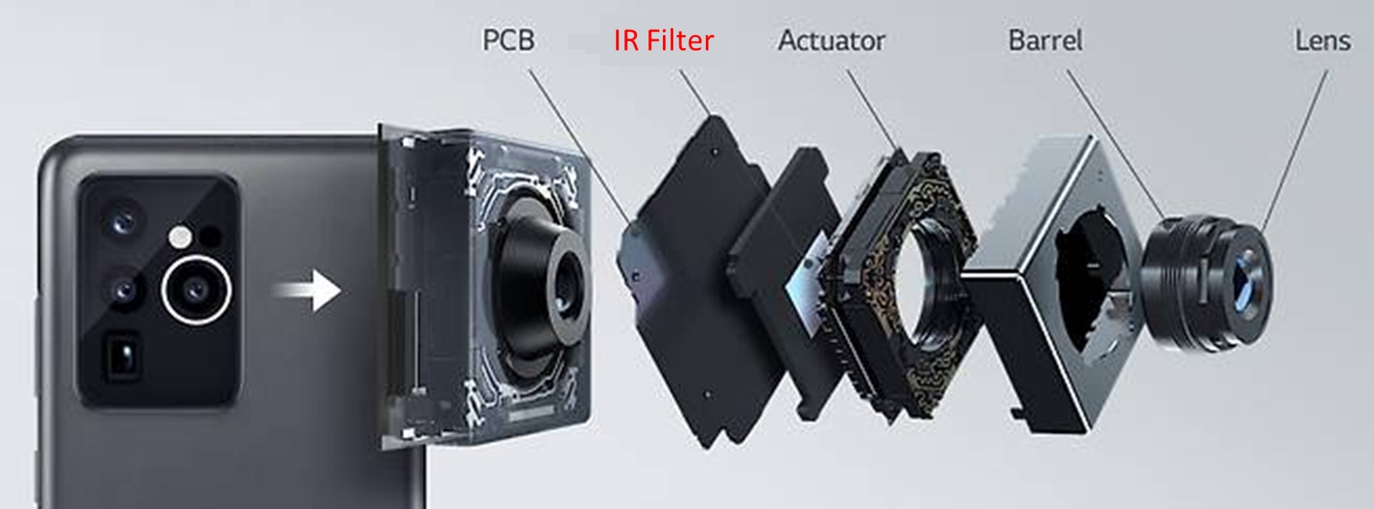

당사는 근적외선 흡수/반사 안료에 대한 제조 노하우와 양산화 경험을 가지고 있습니다. 안료는 물이나 용매에 용해되지 않는 성질로 보존성이 강하나 염료에 비해서 불투명하고 착색력과 은폐력이 강합니다. 그에 비해 염료는 물이나 용매에 용해되는 성질로 보존성이 약하나 투명성이 있기 때문에 필터 등에 대해 적용이 가능합니다. 스마트폰 카메라에 적용되는 적외선 필터에 당사의 근적외선 흡수/반사 안료의 원천기술인 적외선 유기재료기술을 활용하여 적외선을 제어하는 파장 선택성 염료의 개발을 진행하고 있습니다.

(가) 개발개요

당사는 근적외선 영역을 제어하여 제품화를 진행하는 컨소시엄을 구성하여 2020.04.24. 산업자원부가 진행하는 "파장 선택성 염료 및 고내열 광학수지를 이용한 적외선흡수필터 모듈개발" 과제에 선정되었습니다.

(2020.04.24. 정부출연금 165억원 / 5년).

선정 과제의 세부 내용은 아래와 같습니다.

| 과제명 | 파장 선택성 염료 및 고내열 광학 수지를 이용한 적외선 흡수 필터 모듈 개발 | ||

| 과제 수행 기간 | 2020. 04. ~ 2024. 12. | ||

| 연구 목표 |

ㅇ 최종목표 : 적외선 흡수 염료, Cyclic Olefin Polymer(COP) 광학수지 개발 및 이를 적용한 적외선 흡수 필터 모듈 개발 ㅇ 역할 및 기능 - 세부과제 종합관리 및 사업추진방향 조정 - 연구개발을 통해 획득된 유무형의 성과물관리, 사업화 전략 수립지원 - 사업성과(실적)관리 및 보고 총괄 등 |

||

|

과제 참여 기관 |

구분 | 기관명 | 담당 업무 |

| 총괄 주관기관 | (주)엘엠에스 | 세부과제 종합관리 | |

| 세부 주관기관 | 나노씨엠에스(주) | 1세부 주관 : 근적외선 흡수염료 개발 | |

| 엔에이치케미칼(주) | 2세부 주관 : COP 제조기술 개발 | ||

| (주)엘엠에스 | 3세부 주관 : 적외선 흡수필터 개발 | ||

(나) 적용 제품: 카메라 모듈용 적외선 흡수 필터

|

|

카메라 모듈 |

[출처: LG이노텍]

카메라 모듈용 적외선 흡수 필터는 카메라 모듈에 들어가는 핵심 부품으로서 이미지센서 위에 위치하여 적외선은 차단하고 가시광선은 투과시켜 이미지 센서의 영상을 사람 눈에 가깝게 하는 기능을 가지고 있습니다. CCD & CMOS 센서가 부착된 스마트폰 카메라를 포함하여 디지털 영상에 적용되는 필수 부품입니다. 최근 영상의 고화소로 인해 종전 반사형적외선 차단 필터 적용 시 발생하는 영상의 Ghost 및 Flare 문제 해결을 위해 흡수기능을 추가한 적외선 흡수 필터를 적용하는 사례가 늘어나고 있습니다.

(다) 시장 규모 및 특성

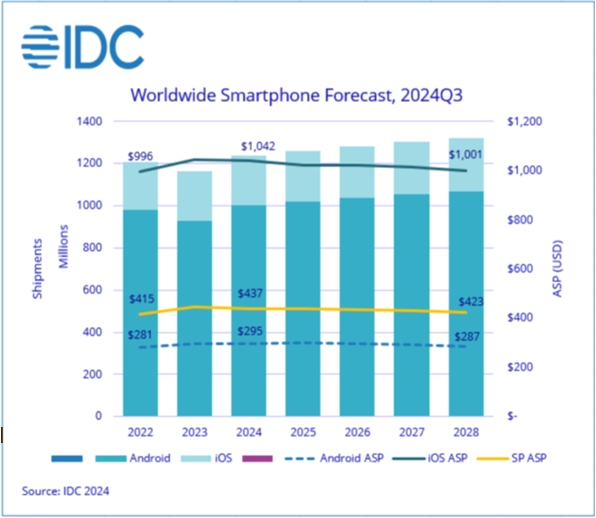

아래 그림과 같이 2024년 전 세계 스마트폰 시장은 12억 400만 대로 2023년 보다 6.2% 성장했으며, 2028년까지 연평균 2.6%의 성장률을 이어갈 것으로 분석 예측했습니다.

|

|

2022~2028년 글로벌 스마트폰 시장전망 |

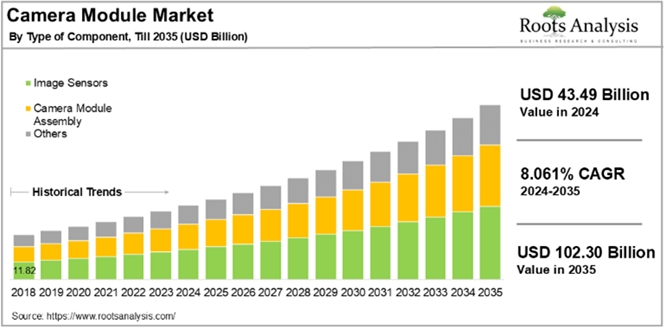

그럼에도 불구하고 한 대의 스마트폰에 사용되는 카메라 수량은 전/후면을 합칠 경우 3개~7개로 점점 늘어나 카메라 모듈 시장 규모는 2024년 434억 9,000만 달러에서 2035년 1,020억 3,000만 달러로 성장할 것으로 예상되며, 2024-2035년 예측 기간 동안 연평균 성장률은 8.061%로 카메라 필터 시장은 지속적으로 성장할 것으로 예측 됩니다

|

|

2024년 ~ 2035년 카메라 모듈시장 및 점유 규모 |

[출처: https://www.rootsanalysis.com (Camera Module Market Size & Share Report, 2035)]

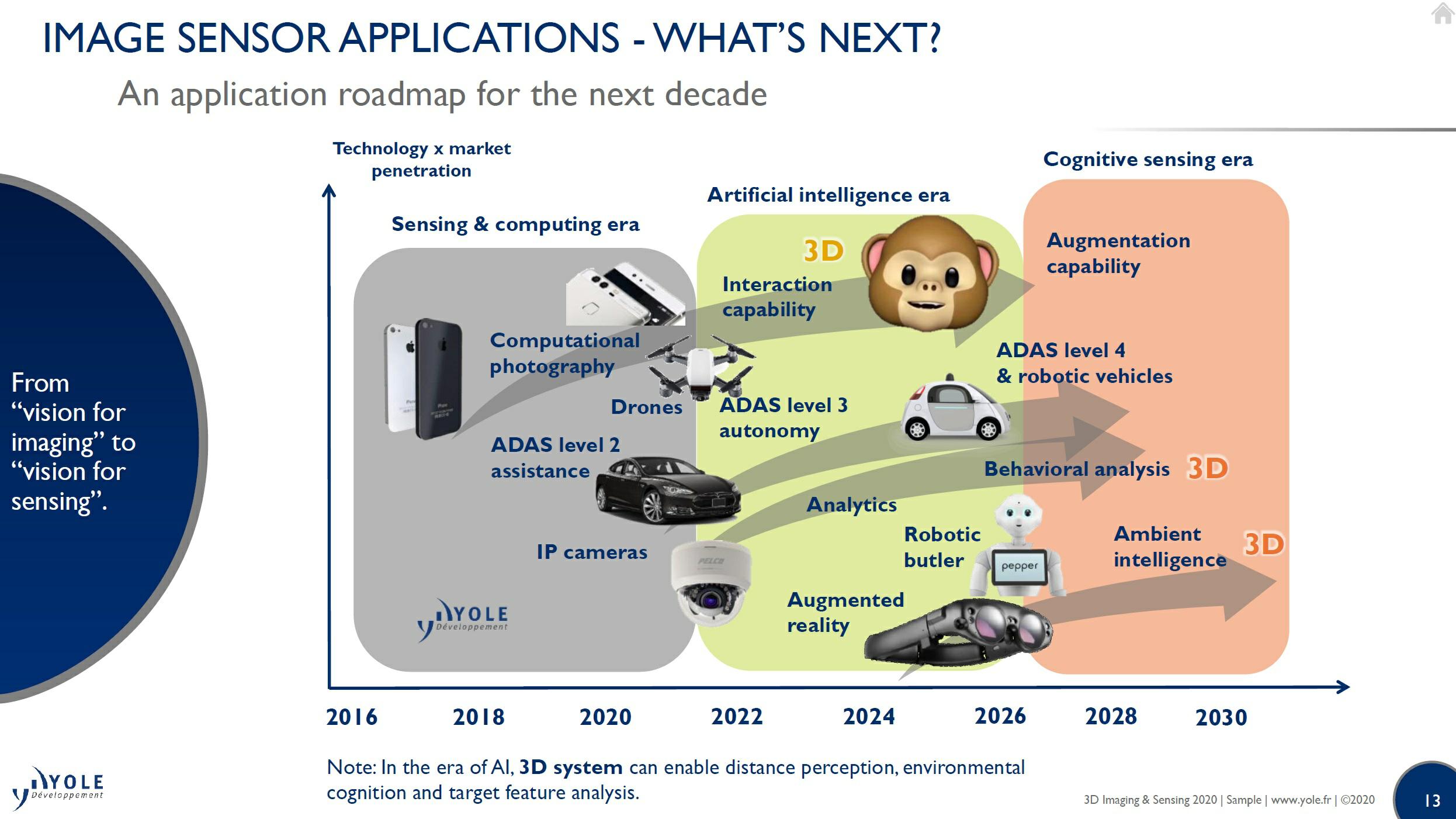

또한 3D Sensing 카메라 모듈도 증가하는 추세입니다. 3D Sensing은 특정 파장의 적외선을 내보내고 이 적외선이 물체에 닿아서 반사되어 오는 것을 검출하여 위치 및 형상 등을 인식하는 원리로 작동됩니다. 여기에는 특정 영역의 적외선을 투과하는 필터가 필요한데 스마트폰에도 3D 인식을 위한 카메라 모듈이 증가하는 추세에 있으며, 3D Imaging과 Sensing 기술은 여러 분야에 걸쳐 확대되고 있습니다. Yole 보고서에 따르면 3D Sensing이 적용되고 있는 분야는 스마트폰 ToF 카메라 뿐만 아니라 자동차, IP Camera, AR 등에도 확대되어 적용되고 있습니다.

|

|

3D Imaging & Sensing Application Roadmap |

[출처: Yole Developpement (Market and Technology Report 2020)]

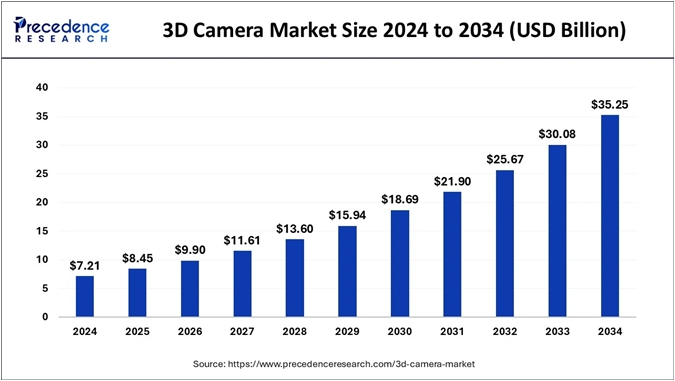

이러한 3D의 Application 확대를 통해 3D 시장은 2025년에 84억 5천만 달러로 추산되며, 2034년까지 약 352억 5천만 달러에 도달할 것으로 예상되며, 2025년에서 2034년까지 연평균 성장률 17.20%로 가속화될 것입니다.

|

|

3D Camera Market Size and Forecast 2025 to 2034 |

[출처: https://www.precedenceresearch.com/3d-camera-market]

(라) 제품 개발 계획

당사의 근적외선 흡수 염료를 활용한 근적외선 필터 제품은 2021년 2세대 제품을 출시하여 시판을 계획하고 있으며, 이후 기능 강화를 통해 3세대 제품 출시를 계획하고있습니다.

| [제품 개발 계획] |

| 연도 | 개발단계 | 내용 | 제품출시 |

|---|---|---|---|

| ~2021년 | 1단계 | 투과율 92% 이상 근적외선 (700-1100㎚),T50%(635±3㎚) 투과율 10% 이하를 가지는 기능성 염료 개발 |

2세대 제품 개발완료 |

| 2026년~ | 2단계 | 일본 JSR社의 블루필터(Blue Filter)를 대체하기 위해 유사한 흡수 스펙트럼인 750~950㎚ 의 근적외선 흡수 파장 강화 |

3세대 제품 출시 |

(2)바이러스,박테리아 사멸용 인체에 무해한 원자외선(Far UV-C 222㎚) 램프

자외선을 조사하여 각종 바이러스, 병원균, 박테리아 등을 살균하는 기술은 현재 위생과 관련된 분야에서 널리 사용되는 기술입니다. 저압 수은 램프 등이 조사하는 254㎚ 파장의 자외선은 세포의 RNA 또는 DNA에 흡수되면서 비활성화를 유도하는 것으로 알려져 있습니다. 다만, 이러한 자외선 살균 기술은 사람의 피부에도 영향을 미치기 때문에 사람이 없는 곳에서만 사용할 수 있는 기술입니다. 그러나, 최근 많은 연구결과에 따르면 자외선 중 200㎚~230㎚ 파장의 원자외선(Far UV-C222㎚)은 사람의 피부를 통과하지 못해 인체에 무해하면서 살균 효과는 기존 자외선과 비교해 보면동등 이상의 효과가 나오는 것으로 알려졌습니다. 최근의 일련된 신종 바이러스의 출현으로 인하여, 예방 및 치료 기술뿐만 아니라, 사람이 많은 장소에서 공기 중 바이러스를 통한 감염을 줄일 수 있는 인체에 무해한 자외선을 활용한 살균 기술에 대한 관심도 늘어나고 있습니다.

당사는 빛을 제어하는 발광소재 원천기술을 활용하여 파장의 원자외선(Far UV-C 222㎚) 파장의 램프에서 발생할 수 있는 미량의 230㎚ 내지 265㎚ 영역의 자외선을 흡수함으로써, 인체독성이 없는 자외선만 조사할 수 있는 필터를 개발하여, 인체에 무해한 박테리아, 바이러스 제거 살균 장치, 살균 램프에 대한 연구 및 개발을 진행 제품화 하였습니다.

(가) 개발개요

당사는 빛을 제어하는 소재기술을 응용하여 인체에 무해한 원자외선(Far UV-C 222㎚)파장의 바이러스 사멸 플라즈마 베이스 램프를 미국의 협력기업과 공동으로 개발하여 신산업 분야에 연구개발 및 제품화를 진행 중에 있습니다. 다양한 판매처 확보 및 설치사례를 통해 보다 신뢰성 있는 제품을 만들고자 노력하고 있습니다.

(나) 적용 제품 : 인체 무해 원자외선(Far UV-C 222㎚) 램프

원자외선(Far UV-C 222㎚) 영역을 WHO, FDA, CDC와 NIH의 협의 하에 ACGIH [advances occupational and environmental health] IUVA [International Ultraviolet Association] 자외선 UVA, UVB, UVC (200~280nm)의 영역을 독성이 강한 살균 자외선 (UVGI 250~280nm) 과 인체에 무해한 원자외선 (Far UV-C 200~230nm)으로 구분하였습니다.

UV-C는 100~280nm의 파장 범위에서 자외선을 방출하는 빛 입니다. 원자외선(Far UV-C 222㎚)은 일반적으로 사용되는 수은등에 비해 상당한 이점을 제공합니다. 특히 유해 물질이 포함되어 있지 않고 사이클링 제한 없이 일시적으로 켜고 끌 수 있으며 인체에 안전한 빛 입니다.

원자외선(Far UV-C 222㎚)은 미생물의 세포에 들어가 DNA 구조를 교란시켜 미세한 유기체를 비활성화합니다. 미생물은 재생 능력을 잃고 사멸됩니다. 원자외선(Far UV-C 222㎚)의 살균 특성은 UV 방사선에 대한 내성을 키울 수 없기 때문에 화학 소독제에 불침투성이 되는 미생물을 처리합니다.

COVID-19 대유행은 아직 전 세계 커뮤니티에 위험을 나타내고 있기 때문에 살균을위한 UV-C 조명 통합 제품이 점점 주류가 되고 있습니다. 일반적인 응용 분야에는 조명 기구 또는 공기 청정기, UVC 조명 이식 로봇, UVC 라이트 박스 및 기타 다용

도 살균 제품과 연계된 UVC 살균이 포함됩니다.

원자외선(Far UV-C 222㎚) 살균은 화학 물질이나 열을 사용하는 다른 살균 기술과 구별되는 몇 가지 기능을 제공하며 다양한 상황에서 활용할 수 있습니다. 화학 소독의 경우처럼 사용 후 해당 부위를 닦고 청소해야 할 이유가 없습니다. 원자외선(Far UV-C 222㎚)은 염소 소독이 작동하지 않을 때 염소에 영향을 받지 않는 미생물에 대해 강력합니다.

원자외선(Far UV-C 222㎚)은 살균 효과가 뛰어나며 인체에 안전하기 때문에 향후 UV-C 시장 성장을 이끄는 주요 요인이 될 것으로 보입니다. 또한, 원자외선(Far UV-C 222㎚) 기술은 점차 다양한 시장에 상용화되고 있어 시장 성장의 기회가 될 것입니다. 이러한 점을 감안 할 때 향후 원자외선(Far UV-C 222㎚) 시장은 기하급수적으로 성장할 것으로 예상됩니다.

글로벌 UV-C램프 시장 성장은 COVID-19 발병에 긍정적인 영향을 받았습니다. COVID-19의 출현으로 살균 자외선(UV) 기술에 대한 관심이 엄청나게 높아졌습니다.원자외선(Far UV-C 222㎚)은 표면, 공기 등에서 COVID-19는 물론 기타 병원체를 비활성화할 수 있습니다. WHO를 비롯한 전 세계 각국의 다양한 연구소에서는 감염 확산 방지를 위해 원자외선(Far UV-C 222㎚)을 이용한 연구를 하고 있습니다. 결과적으로, COVID-19 대유행으로 원자외선(Far UV-C 222㎚) 시장은 상당한 성장을 보이고 있습니다.

지역별로 원자외선(Far UV-C 222㎚) 시장 동향은 북미(미국, 캐나다 및 멕시코), 유럽(영국, 독일, 프랑스, 이탈리아 및 기타 유럽), 아시아 태평양(중국, 일본, 인도, 한국 및 기타 아시아 태평양 지역) 및 남미(라틴 아메리카, 중동 및 아프리카). 북미 시장은 예측 기간 동안 가장 높은 속도로 성장할 것으로 예상됩니다.

원자외선(Far UV-C 222㎚) 시장의 성장에 영향을 미치는 중요한 요소는 SARS-CoV-2와 같은 공기를 통한 전염병 균에 대한 급증과 원자외선(Far UV-C 222㎚)이 공기살균에 매우 효과적이라는 것입니다.

나노씨엠에스는 원자외선(Far UV-C 222㎚) 램프가 230nm 이상의 빛을 제어하는 필터를 적용해 230nm 이상의 자외선이 방출되지 않는 것을 광생물학적 특성분석(IEC 62471)을 통해 확인했습니다.

(다) 제품 개발 계획

당사의 인체에 무해한 222㎚ 파장의 바이러스 사멸 램프 제품은 2021년 하반기 부터원자외선(Far UV-C 222㎚)램프를 양산하고 KC/ UL 인증을 받아 북미지역에 수출을 진행하고 국내에 시범 적용하여 사례를 만들어 가고 있습니다.

![이미지: [그림2] 200㎚~230㎚ 파장이 인체 미치는 영향](%5B%EA%B7%B8%EB%A6%BC2%5D%20200%E3%8E%9A%7E230%E3%8E%9A%20%ED%8C%8C%EC%9E%A5%EC%9D%B4%20%EC%9D%B8%EC%B2%B4%20%EB%AF%B8%EC%B9%98%EB%8A%94%20%EC%98%81%ED%96%A5.jpg) |

|

[그림2] 200㎚~230㎚ 파장이 인체 미치는 영향 |

우선 북미지역에서 보편적으로 적용하고 있으며 한국은 제한적으로 설치하여 사례중심으로 효과를 얻고 있습니다. 병원, 요양병원에 유동 인구가 많고 전염이 많을 곳을 예상하는 장소 로비, 휴게실, 복도 등 사례를 만들기 위해 제안하고 있습니다. 또한, 2023년 부터 이동 수단용 원자외선 램프개발을 주도적으로 진행하고 있으며, 25~26년 시장진입 및 매출 성과를 기대하고 있습니다.

|

|

원자외선(Far UV-C 222nm) 램프 제품화(Bulb, Downlight, Raceway) |

설치 사례에서 확진자가 발생 되지 않거나 줄어드는 결과를 얻고 있습니다.

- 현대삼호중공업 대형 원유운반선 'VL 브라이트'호 원자외선(Far UV-C 222㎚)

램프 공급

- 한화 포레나 '청주매봉' 견본주택 원자외선(Far UV-C 222㎚) 램프 적용 및

시범운영

- 천안 복자여자 중 고등학교 및 경기도 화성 이솔고등학교 급식실 원자외선

(Far UV-C 222㎚) 램프 공급

- 치과 의원 및 한의원의 진료실, 환자대기실 및 치료실내부 원자외선

(Far UV-C 222㎚) 램프 공급

- 고려 특수선재 국내 사업장 및 미국 사업장 휴게시설 및 회의 시설 등 원자외선

(Far UV-C 222㎚) 램프 공급

- 국방부 육군 화생방학교 및 동해 해군 1함대 식당 및 사무실 등 원자외선

(Far UV-C 222㎚) 램프 공급 : 육군본부 군사용 적합성 지정 25년 상반기

예정이며, 이후 전 군내 적용 확대 추진

- 충남 및 광주 지역 초중등학교 급식실 원자외선(Far UV-C 222㎚) 램프 공급

- 전남 지역 원자력 발전소 직원 식당 원자외선(Far UV-C 222㎚) 램프 공급

- 부천영농조합 새끼 돼지 분만실 및 사육실 원자외선(Far UV-C 222㎚) 램프 공급

- 다비육종 종돈 농가 실증 테스트용 공급 완료 : 25년 하반기 매출 기대

하버드의대 Ed Nardll 교수의 WHO 발표에서는 마스크/자연환기/ 공기 청정기가 모두 동작했지만 이로는 부족하고 바이러스의 전파를 막기 위해서는 ACH (High Air Change_강력한 환기) 및 다른 방법 필요하다고 하였으며, 공간 살균을 방법은 아래와 같이 발표하였습니다.

1) 자연적 환기 - 별 효과 없음

2) 기계적 환기 - 바뀌는 공기의 양이 제한적

3) 공기청정기 - 바뀌는 공기의 양이 제한적

4) 살균 자외선(GUV)을 이용한 공기 살균은 방의 위쪽을 살균이 가장 이용 가능한 방법으로 1942년 논문에서 방 위쪽(천장)을 살균하여 가장 전염성이 높은 홍역의 전염을 줄여주는 효과를 발표

5) 살균 자외선(GUV) 254nm 대역 자외선 경우 인체의 유해성으로 공간 하부 살균 불가 전체 방을 살균하려면 인체에 독성이 있어 사람이 없는 상태에서 살균하거나 천정(상부공기)을 살균

6) 사람이 생활하고 있는 전체 방의 살균은 원자외선(Far UV-C 222㎚) 빛이 가장 직접적이고 안전하게 효과적이며, 원자외선(Far UV-C 222㎚) 대역(공간 전체 살균)은가장 직접적이고 상시적인 효과적 살균이 가능

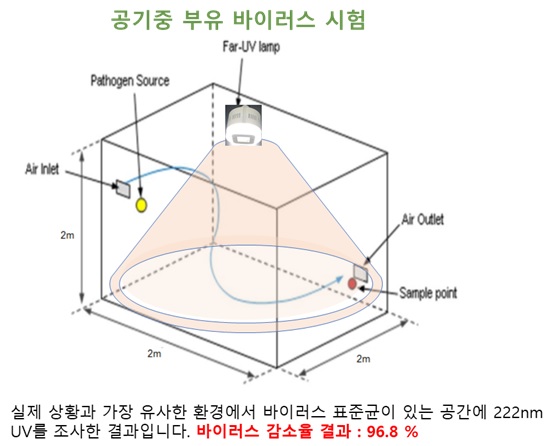

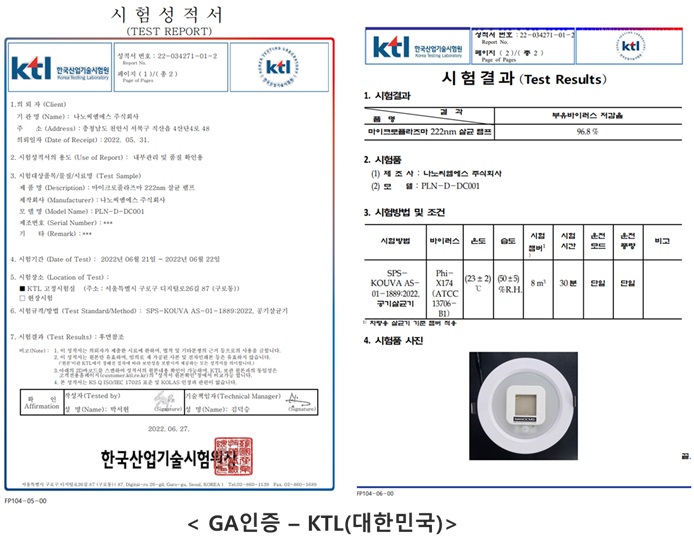

국내 최초로 Lab 환경에서의 실험 결과를 바탕으로 실제상황과 유사한 환경인 공기중의 실험 결과로 한층 더 높은 공기 중 바이러스 사멸에 대한 결과가 입증되었습니다. 공기 중 살균의 경우 표준에서 요구하는 부유세균 살균의 기준은 저감률 80% 이상으로 나노씨엠에스의 원자외선(Far UV-C 222㎚) 램프 시험 결과는 96.8%로 공기 중 살균 표준 기준 이상 결과로 검증으로 신뢰성 확보하였습니다.

|

|

공기중 부유바이러스시험 |

|

|

공기중 부유바이러스 공인시험 성적서 |

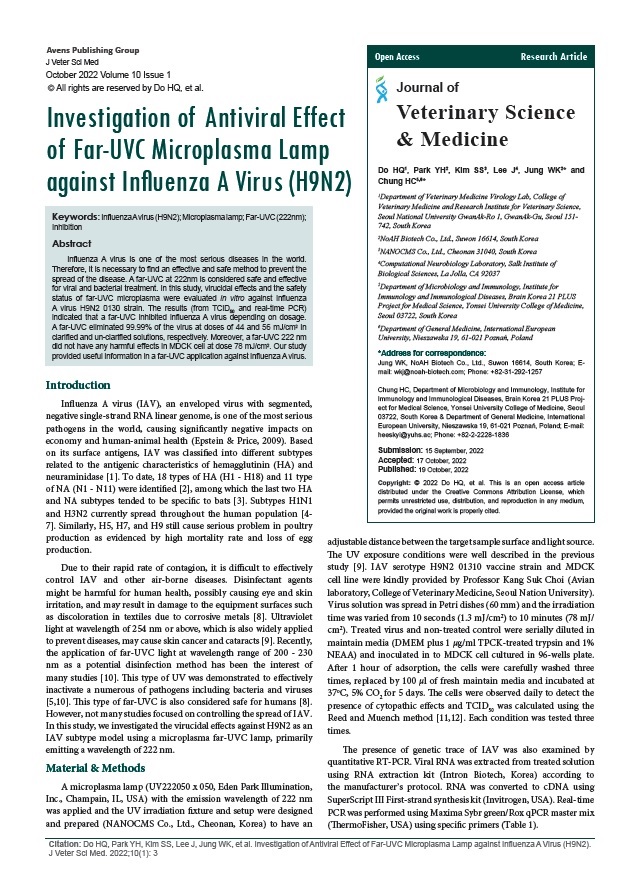

<조류독감 바이러스 사멸 효과 확인>

국제 저널 'Journal of Veterinary Science & Medicine(수의 과학 및 의학 저널)’에 '인플루엔자 A 바이러스에 대한 원자외선(Far UV-C 222㎚) 램프의 항바이러스 효과조사’로 논문 게재를 통해 조류독감 바이러스 사멸 효과를 입증하였습니다.

|

|

AI 바이러스 논문 |

국내에서 조류독감은 철새들의 이동이 활발한 늦가을에 주로 발생합니다. 최근에도 전국에서 조류독감이 연쇄적으로 발생하며 가금농장에 비상이 걸린 상황입니다. 그러나, 당사가 개발한 원자외선(Far UV-C 222㎚) 램프가 조류독감 바이러스에 탁월한 효과가 있다는 사실이 밝혀지며 앞으로는 이 같은 피해를 예방할 수 있을 것으로 기대하고 있습니다. 향후 가금 농장 등에 원자외선(Far UV-C 222㎚) 램프의 시범설치 사업을 추진할 계획이며, 이를 통해 원자외선(Far UV-C 222㎚) 램프의 사업 영역을 확대해 나갈 계획입니다.

미국 인증기관으로부터 원자외선(Far UV-C 222㎚) 램프를 이용 생활방역에 필요한6가지 병원균 사멸효과 인증 미국의 CLIA(미국임상검사 실험실 인증) 및 CAP(미국병리학회)의 인증기관인 Innovative Bioanalysis로 부터 SARS-CoV-2, 인플루엔자 A, RSV(호흡기세포융합바이러스), 대장균, C Diff.(장염균), MRSA(황색포도상구균)등 여섯가지 병원균에 대한 시험결과 여섯가지 병원균 모두 20분만에 99.9% 이상 감소율을 확인. 이 실험은 18.1㎥의 chamber에서 원자외선(Far UV-C 222㎚) 램프를 조사하여 바이러스 표준균의 사멸을 시험한 결과입니다.

이 결과는 병원균에 민감한 의료기관들 및 최근 관심을 받고 있는 산후조리원, 식당 등을 포함한 다중이용시설에서 호흡기세포융합바이러스(RSV)에 대한 실험을 포함하고 있어 국내의 다중이용시설에 대한 수요와 해외 병원들의 영업에 상당한 기여를 할 것으로 예상됩니다.

미국의 실내 공기질 개선 관련 백악관의 공기청정 챌린지와 지구 온난화로 인한 기후양극화와 영구동토층 해빙에 의한 시겔라(Shigella), 콜레라, 살모넬라, 슈두모나스등세균 확산 및 고대 바이러스와 박테리아의 위협 등 미국과 유럽지역에 대한 영업확대를 진행하고 있습니다.

<국방부 우수상용품 시범사용 대상제품 선정 및 시범설치 진행>

'우수상용품 시범사용 제도'는 군이 필요한 상용품을 구매해 사용한 후 적합성 평가를 거쳐 신규 군수품으로 채택하는 제도로 군수 예산으로 조달할 수 있는 장비 등이 대상입니다. 육군(화생방학교) 및 해군(해군 1함대) 에서 당사의 '인체에 안전한 원자외선(Far UV-C 222㎚) 살균램프를 구매하여 23년 11월 부터 시범사용 설치를 통해 군사용 적합성 지정 진행 중에 있으며, 이후 12개월간 실증 시험이 24년 11월에 완료되어 육군 본부내 심의를 통한 군사용 적합성 지정, 획득 예정이며, 이를 통해 군내 각 분야별 제품 홍보 및 판로확보가 가능할 것으로 예상 하고 있습니다.

<종돈 농가 새끼 돼지 분만실 및 사육실 시범운영 진행 및 시장 확대>

2023년 영농조합의 종돈 농가에 새끼 돼지 분만실 및 사육실 실증 운영을 통해 1차 효과 검증 진행을 완료하여 순차적으로 2차 종돈 농가들에 실증 테스트용 제품을 공급하였으며, 25년 하반기부터 매출이 발생할 것이라고 기대되고 있습니다.

| [제품 개발 계획] |

| 연도 | 단계 | 내용 | 제품출시 |

| ~2022년 | 1단계 | 인체에 무해한 원자외선(Far UV-C 222㎚) 바이러스 사멸 램프 양산 제품 출시 및 각 인증 획득 (UL, CE, EPA 획득 완료) |

인증획득국가 제품 출시 |

| ~2024년 | 2단계 |

222㎚ 파장의 바이러스 사멸 램프 양산 제품본격 출시 |

세계시장 제품 출시 |

| ~2025년 | 3단계 |

222㎚ 파장의 바이러스 사멸 램프 제품 군사용 적합 지정 획득 및 군내 제품 홍보 및 판로확보/영농조합향 실증용 제품 공급 및 매출 확대 |

방산시장 및 종돈 사육 |

| ~2026년 | 4단계 |

이동 수단용 인체에 무해한 222㎚ 파장의 바이러스 사멸 램프 제품 개발을 통한 신규 시장 확대 |

신규 |

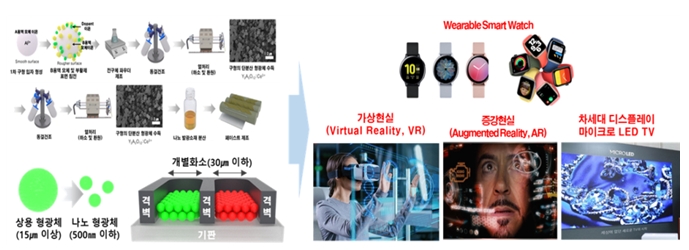

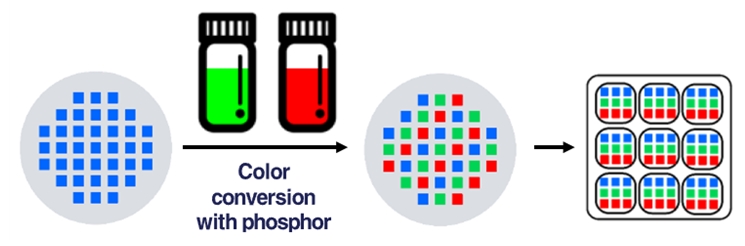

(3) 차세대 디스플레이용 페로브스카이트 양자점 코팅액 연구 개발

당사는 전자 인쇄용 페로브스카이트 양자점 코팅액 개발에 대한 한국화학연구원와 컨소시엄을 구성하여 2023.01. 과학기술정보통신부가 진행하는 "고부가 인쇄기반 차세대 디스플레이용 발광 소재 개발" 과제의 7세부 주관기관으로 "전자 인쇄용 페로브스카이트 양자점 코팅액 개발" 과제로 선정 되었습니다.(정부출연금 3억원/2년)

선정 과제의 세부 내용은 아래와 같습니다.

| 과제명 | 고부가 인쇄기반 차세대 디스플레이용 발광 소재 개발 | ||

| 과제 수행 기간 | 2023. 01. 01 ~ 2024. 12. 31 | ||

| 연구 목표 | 고품질 페로브스카이트 합성과 코팅액 포뮬레이션 공정 기술을 융합하여 고부가 인쇄기반 차세대 디스플레이용 발광 코팅액을 개발 | ||

|

과제 참여 기관 |

구분 | 기관명 | 담당 업무 |

| 총괄 주관기관 | 한국화학연구원 | 세부과제 종합관리 | |

| 세부 주관기관 | 나노씨엠에스(주) | 7세부 주관: 전자 인쇄용 페로브스카이트 양자점 코팅액 개발 | |

고품질 페로브스카이트 합성과 코팅액 포뮬레이션 공정 기술을 융합하여 고부가 인쇄기반차세대 디스플레이용 발광 코팅액을 개발하고, 페로브스카이트 양자점 코팅액의 광학적 특성 평가를 통해 전자 인쇄용 페로브스카이트 양자점의 합성/정제 공정 기술을 최적화하고 제조 공정에 대한 가이드 라인을 제공하여 코팅액 맞춤형 소재(화학적 조성/구조 제어 기술)을 연구 개발하고자 합니다.

(가) 적용 제품: 페로브스카이트 양자점 소재를 기반으로 전자 인쇄 분야에 적용 가능한 코팅액을 개발하여 차세대 디스플레이 소자에 적용 가능한 응용 기술

당사는 본 과제의 대상 기술은 페로브스카이트 양자점 소재를 기반으로 전자 인쇄 분야에 적용 가능한 코팅액을 개발하여 차세대 디스플레이 소자에 적용 가능한 응용 기술을 개발하는 것이며, 본 과제에서 제안하는 개발기술은 차세대 디스플레이 소자(예: 스마트워치, 태블릿 PC 등)에 적용하기 위한 페로브스카이트 양자점과 마이크로 LED를 융합한 응용 기술을 개발하여 차세대 디스플레이 및 조명 등의 시장을 선점하고자 합니다. 각 참여기관의 공동연구를 통해 페로브스카이트 양자점 소재 합성 및 공정 기술을 개발하고 이를 기반으로 코팅액 개발과 특성 평가를 진행할 예정입니다.

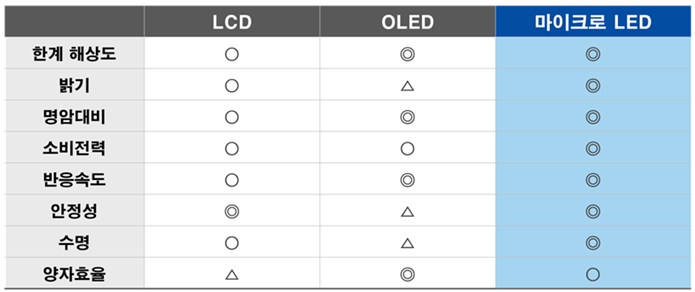

전기 에너지를 빛 에너지로 전환하여 정보를 표시해 주는 디스플레이는 그동안 TV,모니터, 모바일 기기 등 다양한 전자기기에서 그 역할을 다합니다.

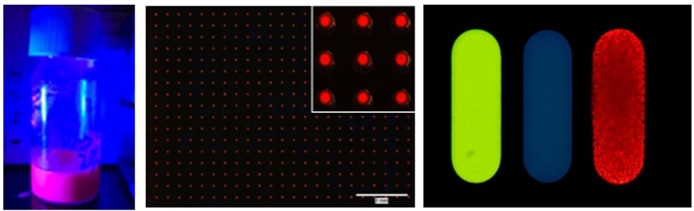

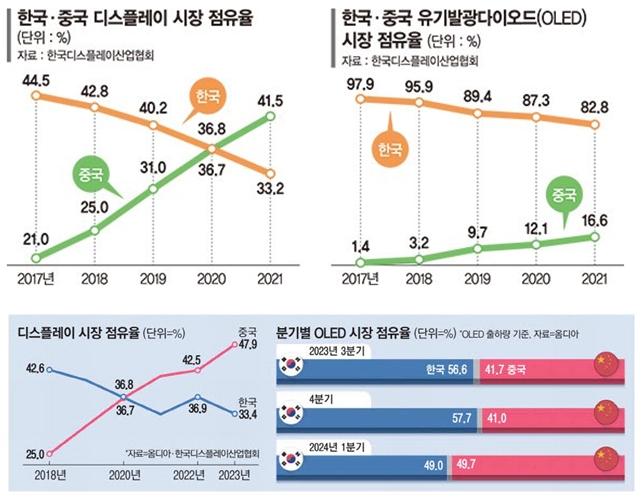

CRT → PDP, LCD → LED 등의 평판 디스플레이 기술은 TV의 대형화와 고급화는 물론 스마트폰, 태블릿 PC 등 모바일 기기시장의 폭발적인 성장에 중요한 원동력이 됩니다. 그러나, 평판 디스플레이의 수준을 뛰어넘는 자발광 디스플레이인 OLED가 등장 하였으며, 현재 프리미엄급 스마트폰 및 테블릿 PC 등의 중소형 디스플레이를 중심으로 LCD를 빠르게 대체하고 있습니다. 그러고 중국 정부가 디스플레이를 국가육성산업으로 지정 및 전폭적인 지원 끝에 국내 디스플레이 업체는 세계 1위 자리를 중국 BOE에 내어 주게 되었습니다.

|

|

중국 디스플레이 국가 육성 산업 지정 및 현재 시장 현황 |

중국의 중소형 OLED 생산능력은 2016년부터 연평균 100% 이상 성장하여 OLED 또한 맹추격 하고 있는 실정이며, 중소형 디스플레이인 스마트폰 시장이 정체기에 접어든 상황에서 중국이 중소형 OLED 저가 물량 공세에 나서고 있는 상황에서 우리나라의 경제적 타격은 피할 수 없는 실정입니다.

대형 및 중소형을 막론하고 중국과의 확실한 격차를 유지하고 세계 선도 자리를 지키기 위해서는 고부가가치의 차세대 디스플레이를 필수적으로 개발해야 합니다.

최근, OLED에 견줄만한 새로운 디스플레이가 개념 제시 단계를 넘어 현실화 되고 있으며, 그것이 바로 마이크로 LED 디스플레이 입니다.

(나) 제품 개발 계획

차세대 디스플레이 기술 확보 및 종래의 LED 발광 소자의 한계점을 뛰어 넘는 소자의 개발을 위해서 소재가 가지는 기본적인 물성을 변환하는 연구와 더불어 심도 있는광학 특성분석과 발광 메커니즘의 연구가 동반 되어야 합니다. 또한 페로브스카이트 양자점 소재를 디스플레이 분야에 적용 가능한 코팅액을 개발하고, 더 나아가 프린팅/코팅 공정에 적용할 수 있는 포뮬레이션 기술을 확보하며, 양자점 소재의 산업계 요구를 반영한 소재/공정/응용 기술에 대한 종합적인 응용 연구 개발이 진행 되어야 합니다.

응용 연구 개발을 통해 페로브스카이트 양자점 기반 디스플레이 분야 코팅액 소재 및포뮬레이션 기술을 개발하여 LED 발광 소자의 문제점를 해결하고 신뢰를 구축 가능하며, 각 참여기관의 공동연구를 통해 "형광체의 조성 개발 및 합성 기술 → 특성 평가 → 컨소시움의 정보 제공에 따른 마이크로 LED 맞춤형 형광체 코팅액 및 인쇄 기술 → 결과 공유" 순으로 계획하고 있습니다.

차세대 디스플레이용 페로브스카이트 코팅액 연구 개발 기능을 강화하여 미래 선도 기술 및 원천기술 확보의 디딤돌로 활용, 차세대 디스플레이용 국내외 시장을 미래 기술을 선점하고 다양한 산업 과학기술에의 접목이 가능하여 전 후방 관련 사업으로의 활용 가능하며, 지속 가능한 미래 산업 적용 소재 및 응용 기술 확보를 목표로 하고 있습니다. 그리고 차세대 디스플레이용 소재 및 응용 기술 국산화를 통한 민간 연구 기관의 대외 경쟁력 향상과 본 과제와 관련하여 개발된 페로브스카이트 양자점 고부가 전자인쇄 분야 뿐만 아니라 바이오 및 보안용 발광 소재로 응용 연구에도 활용 가능할 것으로 생각되며, 페로브스카이트 양자점 소재 연구의 고급 인재를 양성하고 연구 능력을 향상하여 산학연 간의 공동 성장 기회로 활용할 예정입니다.

(4) 전력 반도체 소재 개발 및 사업화

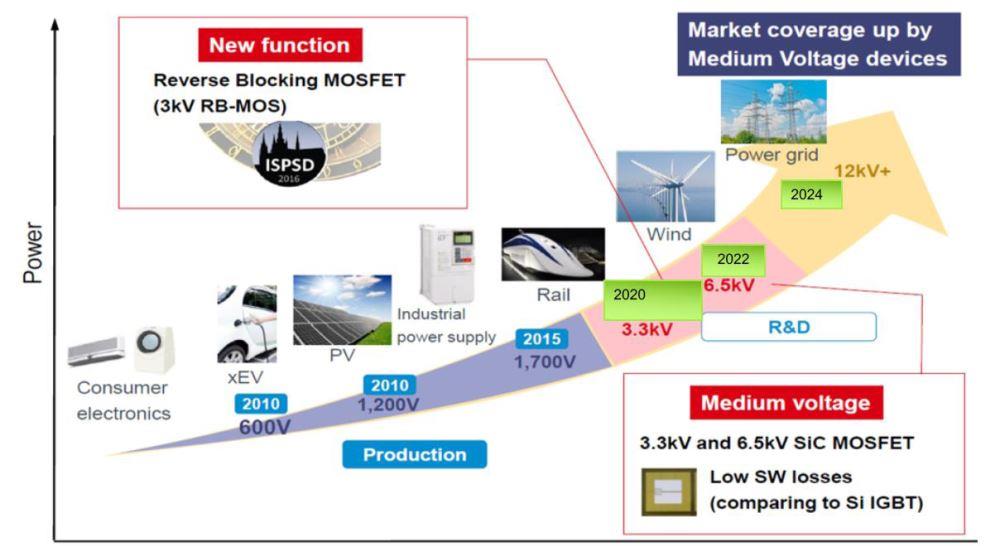

전력반도체는 전력이 필요한 전자제품, 전기차, 수소차, 5G(5세대) 통신망 등의 전류방향을 조절하고, 전력 변환을 제어하는 역할을 합니다. 전기차를 중심으로 다양한 분야에서 활용되는데, 최근 SiC와 GaN을 소재로 만든 전력반도체가 주목받고 있습니다. 기존 실리콘(Si) 소재와 달리 SiC와 GaN은 고온/고전압의 극한 환경에서 98% 이상의 전력 변환 효율을 유지하는 등 경쟁 소재 대비 우수한 내구성을 보유하고 있고, 또한 안전성과 범용성을 두루 갖춰 기존 실리콘 전력반도체 시장을 대체하는 차세대 제품으로 주목 받고 있습니다.

전력반도체 소재의 주요 용도는 전기차, 태양광, 풍력 등 다양한 산업이 전력 반도체산업 성장에 기여하고 있지만 가장 큰 요인은 전기차 시장의 성장성에 있습니다. 중장기적으로 자동차 시장은 내연기관차에서 전기차 중심으로 전환 되어 갈 것이라고 판단되며, 거시환경 상황에 따라 속도의 차이는 있겠지만 친환경, 탈 탄소라는 구조적인 시대의 흐름은 변화하지 않을 것이며, 이는 전력반도체 소재 산업의 성장을 견인할 것으로 예상합니다.

(가) 개요

최근 기존의 산업용 모터 인버터, 가전기기 파워 등에서 IT 기기의 발달과 데이터 사용량 증가에 따른 데이터 센터 등의 신규 에너지 수요, 전기자동차 산업의 급속한 성장, 신재생 에너지 등으로 인해 전력 사용량이 폭발적으로 증가하고 있습니다. 이로 인해 전력 사용량에 대한 우려와 함께 에너지 위기와 환경 규제 강화에 대비하여 전력 변환장치 및 전력 시스템의 성능 향상과 에너지 절감의 요구가 높아지고 있습니다.

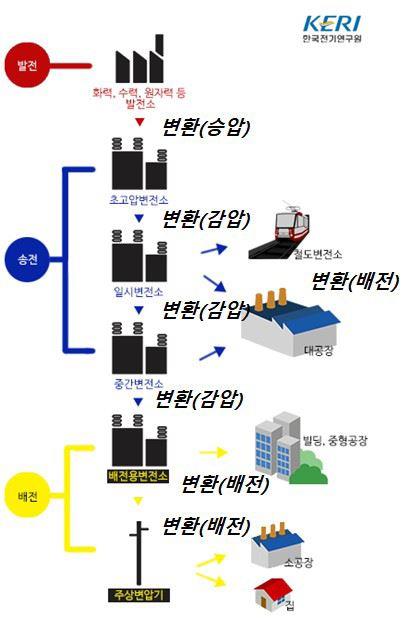

특히 탄소 중립 및 환경 위기대응을 위해서 전력에너지 사용의 효율화가 필수적이며,이산화탄소를 배출하지 않는 전력시스템(전기자동차, 신재생에너지)이 강하게 요구되고 있습니다. 아래 그림에서 보는 바와 같이 전력의 생산에서부터 소비까지의 전기에너지 사용 흐름에서 전력변환 기술이 필수적으로 사용되며, 전력에너지 사용의 효율화는 결국 전력변환 기술의 혁신을 의미합니다.

전력변환 기술의 혁신은 전력변환 장치 자체의 구조 및 회로기술에서도 이루어 지지만 많은 부분이 핵심부품인 전력반도체를 통해 이루어지며, 이를 위해서 전력반도체 소자의 혁신 요구가 커지고 있습니다.

그러나, 반세기 넘게 사용 되어온 Si(Silicon, 실리콘) 기반의 전력반도체 소자의 성능향상이 한계에 다다르고 있어, 새로운 대안으로 차세대 전력반도체 소자들이 개발되어, 최근 들어 시장에 점차적으로 도입되고 있습니다.

|

|

전력변환을 통한 전기에너지 사용흐름 |

[출처: 한국전기연구원 블로그]

당사는 차세대 전력반도체 소자들에 적용되고 있는 소재, 잉곳, 웨이퍼 등과 같이 전력반도체용 소재 개발을 통해 다양한 해외 고객사 확보 및 전력반도체 Value Chain 내 품목 확대 진입으로 Application 확대를 통한 매출 증대 추진에 노력하고 있으며, 또한 전문인력 양성 및 품질관리 장비 추가 구축을 통한 품질 Process 강화를 진행하고 있습니다.

(나) 적용 제품 : 전력반도체 소재

전력반도체(Power Semiconductor)란 전기 에너지를 활용하기 위해 직류.교류 변환,전압,주파수 변화 등을 제어하고, 처리하는 반도체입니다. 전력의 변화 및 제어에 사용되는 1[W,와트] 이상의 전력을 담당하는 스위칭 소자 및 정류소자들을 통칭하는 말로써 직류와 교류의 변환, 변압, 충전, 모터 구동, 전력 안정, 전력 분배 및 제어 등에 사용됩니다. 사용 단계에서는 가전, 스마트폰, 자동차 등 전기로 작동하는 제품의 작동 여부 및 성능을 결정짓는 핵심 부품으로 사용됩니다.

|

|

전력반도체 소자의 용량대별 사용 분야 |

[출처: Solid State Transformers for Energy Grid-2,0 / NTU]

전력반도체 소자는 전력의 전달 및 제어 과정에서 에너지 효율을 향상시키고 전압의변화를 제어하여, 시스템 안정성 및 신뢰성을 제공해야 하기 때문에, 일반적인 반도체 소자에 비해 고내압화, 대전류화, 고주파수화 되도록 발전해 왔으며, 이를 식 (1)과 같이 정량화 할 수 있습니다. [참고: 경신수(파워큐브세미㈜ 연구소장), 성만영, 2016].

|

|

|

(1) |

식(1)에서 ΔT는 전력소모로 발생한 열로 인한 온도 변화를, RTH 는 전력반도체 소자의 열저항을, Von 과 Ion 은 온(On) 상태 동작시의 전압과 전류를 나타내며, V(t)와 I(t)는 시간에 따른 전압과 전류를, f는 주파수를 나타냅니다.

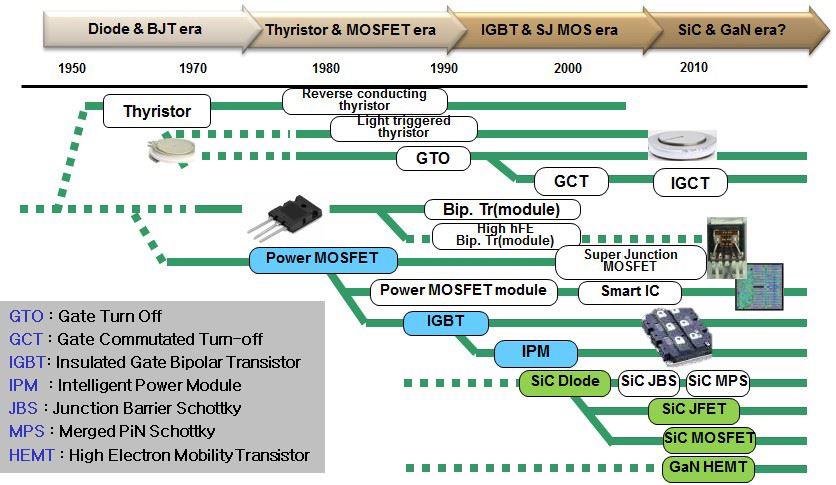

전력반도체 소자는 전력소모를 줄이기 위하여 저항을 줄이고, 스위칭을 빠르게 하는방향으로 발전하여 왔고, 안정성을 위해 동작 시 열 발생을 최소화 하는 방향으로 발전해 왔습니다. 이런 발전 방향에 따라 그림 <전력반도체 소자의 발전사>에서 보듯이사용처가 요구하는 정격과 동작 주파수에 따라 GTO(Gate Turn-Off Thyristor, 게이트 턴 오프 사이리스터), IGBT(Insulated Gate Bipolar Transistor, 절연 게이트 양극성 트랜지스터), BJT(Bipolar Junction Transistor, 쌍극 접합형 트랜지스터), MOSFET(Metal-Oxide-Semiconductor Field-Effect Transistor, 금속 산화막 반도체 전계효과 트랜지스터), 다이오드(Diode) 등 여러 종류의 전력반도체 소자가 개발되어사용되고 있습니다.

|

|

전력반도체 소자의 발전사 |

[출처: 융합연구리뷰 | Convergence Research Review 2022 August vol.8 no.8]

차세대 전력반도체를 위한 와이드밴드갭(Wide Bandgap) 물질

전력변환장치의 효율화에 따라 전력반도체 소자의 성능 향상에 대한 요구가 점차 높아지면서 Si 기반의 전력 반도체 소자로는 요구 사항을 만족할 수 없는 상황이 발생하고 있습니다.

|

|

(2) |

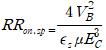

식(2)는 전력반도체의 온(On) 상태 특성을 나타내는 온 저항(Ron,sp)과 오프 상태 특성을 나타내는 항복전압(VB, 다이오드 또는 트랜지스터가 파괴되기 전 견딜 수 있는역방향 전압의 최대 한계) 사이의 관계를 나타냅니다.(참고 : 경신수(파워큐브세미㈜ 연구소장), 성만영, 2016) 온 상태 특성인 저항 Ron,sp는 줄어드는 방향으로 발전하려 하고, 오프 상태 특성인 항복전압 VB는 커지는 방향으로 발전하고자 하여 서로 트레이드 오프(trade off, 하나를 움직이면 다른 하나가 반대되는 방향으로 움직이게 되는 관계) 관계입니다. 식 (2)의 분모 식이 온 저항과 항복전압 트레이드 오프 관계를 결정짓는데, 이 매개식을 Baliga의 성능지수(BFOM, Baliga’s Figure of Merit)라 한다.

그러나, Si 기반의 전력반도체 소자는 BFOM을 개선시키는 기술 개발에 한계가 있어, 재료자체의 물성적 특성으로 전력반도체 소자의 성능을 향상시킬 수 있는 WBG 물질을 기반으로 하는 전력반도체 소자들이 대안으로 부상하면서, 2010년대부터 상용화가 시작된 후 최근에는 시장에 급속도로 확장되고 있습니다.

<반도체 소재의 물성 비교표>에 Si과 WBG 물질인 SiC와 GaN 등의 물성 특성을 도시하였다.(Hikita et al, 2009) <반도체 소재의 물성 비교표>에서 보듯이 Si 또는 GaAs(Gallium Arsenide, 비소화 갈륨)에 비해 SiC와 GaN이 에너지 밴드갭(Eg, Band Gap Energy)이 높아 임계전계(Critical Electric Field) 값이 높다. 이로 인해 BFOM이 SiC과 GaN이 Si 대비 월등히 높은 것을 확인할 수 있습니다.

또한 SiC의 경우 열전도도(Thermal Conductivity)가 타 물질 대비 높아 소자의 동작속도와 열방출 성능에 초점을 둔 Keye의 성능지수(KFOM, Keye's Figure of Merit)가 월등히 높은 것을 확인할 수 있습니다. 이를 통해 SiC와 GaN이 차세대 전력반도체 물질로써 탁월하다는 것을 알 수 있습니다.

<반도체 소재의 물성 비교표>

| 구분 | Si | GaAs | SiC |

GaN (Hexagonal) |

Diamond (C) |

|

에너지 밴드갭 (Energy Band Gap) [eV] |

1.12 | 1.42 | 3.25 | 3.4 | 5.45 |

|

절연파괴전계 (Critical Electric Field for Breakdown) [MV/㎝] |

0.3 | 0.4 | 3 | 4 | 5.6 |

|

전자 이동도 (Electron Mobility) [㎠/Vs] |

1,500 | 8,500 | 1,000 | 1,250 | 1,900 |

| 유전상수 (Dielectric constant) | 11.8 | 12.8 | 9.7 | 9 | 5 |

|

포화전자속도 (Saturated Electron Velocity) [107㎝/s] |

1 | 2 | 2 | 2.5 | 2.7 |

|

열전도율 (Thermal Conductivity) [W/㎝ ·K] |

1.5 | 0.5 | 4.9 | 1.3 | 20 |

|

Baliga 의 성능지수 (BFOM, Baliga's Figure of Merit) |

1 | 14.6 | 548 | 1,507 | 3,840 |

|

Keye 의 성능지수 (KFOM, Keye's Figure of Merit) |

1 | 0.5 | 5.1 | 1.6 | 32.1 |

(다) 시장 규모 및 특성

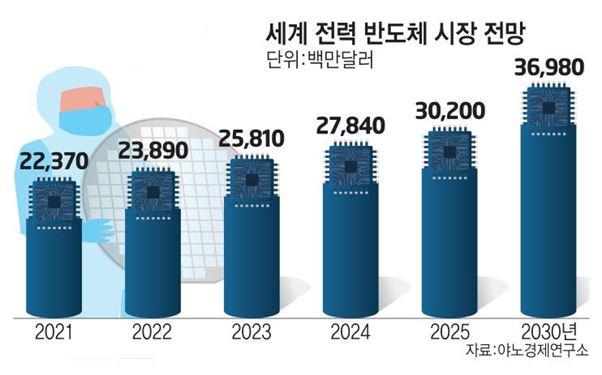

전력 반도체 시장이 2030년 369억8,000만달러(약 48조7,655억원)에 이를 것이란 전망이 나왔으며, 2022년 보다 55% 증가한 규모입니다.

| <세계 전력 반도체 시장 전망> 자료 : 야노경제연구소 (단위 : 백만달러) |

| 구분 | 2021년 | 2022년 | 2023년 | 2024년 | 2025년 | 2030년 |

| 실리콘(Si) | 21,080 | 22,430 | 24,020 | 25,430 | 27,280 | 30,530 |

| 실리콘 카바이드 (SiC) | 1,290 | 1,460 | 1,790 | 2,410 | 2,920 | 6,450 |

| 합계 | 22,370 | 23,890 | 25,810 | 27,840 | 30,200 | 36,980 |

야노경제연구소는 최근 이같은 내용의 '글로벌 전력 반도 시장' 보고서를 발표했습니다. 보고서에 따르면 2022년 전력 반도체 시장은 238억 9,000만 달러로 집계되었고,전년 대비 6.8% 성장했습니다. 반도체 수급난으로 성장률이 다소 줄었지만 올해부터다시 성장세를 보일 것으로 야노경제연구소는 전망했습니다.

올해 전력반도체 시장은 가전, 신재생에너지, 전기차가 견인할 것으로 예상되며, 특히 태양광과 풍력 발전소에 사용되는 전력 모듈과 전기차용 컨버터 인버터 분야에서 수요가 급증할 것으로 전망됩니다. 야노경제연구소는 2023년 전력 반도체 시장 규모를 전년 대비 8% 늘어난 258억 1,000만 달러로 예상했습니다.

2023년 전력반도체 시장은 가전, 신재생에너지, 전기차가 견인할 것으로 예상되며, 특히 태양광과 풍력 발전소에 사용되는 전력 모듈과 전기차용 컨버터 인버터 분야에서 수요가급증할 것으로 전망하고 있습니다. 야노경제연구소는 2024년 전력 반도체 시장 규모를 전년 대비 8% 늘어난 278억 4,000만 달러로 예상하고 있습니다.

|

|

세계 전력반도체 시장 전망 |

야노경제연구소 보고서에 따르면 특히 실리콘카바이드(SiC) 전력 반도체 성장세로 에너지효율에 기여할 수 있는 특성 덕분에 데이터센터, 5G 기지국, 태양광 전력 조절기 보조 장비, 산업용 장비의 전원 공급장치, 전기차용 온보드 충전기, 컨버터 등 다양한 분야에서 수요가 늘고 있습니다.

(라) 제품 개발 계획

당사의 전력 반도체 Value Chain 내 품목 확대 진입을 통하여 Application 확대는 물론 해외고객사 확대 증가를 통한 매출 증대를 추진하고 있으며, 전문인력 양성 및 품질관리 장비 추가 투자를 통한 품질 Process 고도화를 진행중에 있습니다. 또한 전력반도체 실리콘 카바이드(SiC) 가공설비 구축을 완료 하였으며, 실리콘 카바이드(SiC)가공시설의 본격적인 가동을 시작으로 실리콘 카바이드(SiC) 전력 반도체 분야에서의 기술력을 한층 강화하며, 고성능 전력 전자 및 반도체 시장에서의 경쟁력을 높일 계획에 있습니다.

| [제품 개발 계획] |

| 연도 | 개발단계 | 내용 | 제품출시 |

| ~2024년 | 1단계 |

Value Chain 내 품목 확대 진입 실리콘 카바이드(SiC) 가공 설비 구축 전문인력 양성 및 품질관리 장비 추가 구축을 통한 품질 Process 강화 |

Application 확대 고품질 제품 출시 |

| ~2025년 | 2단계 |

중화권 고객사 확대 개발에 따른 25년 물량 증가 예상 |

가격 경쟁력 확보 |

| ~2026년 | 3단계 |

물량 증가에 따른 추가 가공 라인 구축 |

대량 생산 체제구축 |

(5) 탄소배출 저감형 친환경 고기능성 분산염료, 중간체, 잉크 및 조제 제조 기술 개발 연구

당사는 탄소배출 저감형 친환경 고기능성 분산염료, 중간체, 잉크 개발에 대한 한국조폐공사 기술연구원와 컨소시움을 구성하여 2024.07. 산업통상자원부가 진행하는

"친환경 근적외선 발광소재를 적용한 첨단보안잉크 양산화 기술 개발" 과제의 주관기관으로 선정 되었습니다.(정부출연금 3억원/ 1년)

선정 과제의 세부 내용은 아래와 같습니다.

| 과제명 |

친환경 근적외선 발광소재를 적용한 첨단보안잉크 양산화 기술 개발 |

||

| 과제 수행 기간 | 2024.05.01 ~ 2025.04.30 | ||

| 연구 목표 |

환경유해성이 없고, 기존 물질과 동등 수준이상의 품질을 나타내는 가시광선 여기, |

||

|

과제 참여 기관 |

구분 | 기관명 | 담당 업무 |

| 총괄 주관기관 | 나노씨엠에스(주) |

근적외선 발광소재의 양산화 개발 |

|

|

공동연구개발기관 1 |

한국광기술원 |

양산화 소재 인증, 광 분석 및 물성 분석 |

|

| 공동연구개발기관 1 |

한국조폐공사 |

친환경 근적외선 발광소재를 적용한 첨단보안잉크 양산화 기술 개발 |

|

(가) 개요

당사는 보안 소재 관련 전문 업체로 한국조폐공사와 협력하여 1,000nm 대 영역의 근적외선 발광 소재개발을 진행하였으나, 예기치 못한 환경유해성 문제로 첨단보안시장 적용이 어려워, 동등 이상의 품질을 보이면서 환경유해성이 없는 친환경 근적외선발광색소 개발을 진행하게 되었습니다. 새로운 근적외선 발광 소재의 개발은 기존물질을 대체할 수 있을 뿐만 아니라, 합성공정 및 품질 부분에서도 기존보다 우수하며, 이러한 특징은 양산화 개발에 성공할 경우 국가 첨단보안 시장뿐만 아니라, 다양한 분야의 보안시장에서 적용할 수 있을 것으로 기대됩니다.

(나) 적용 제품 : 국가보안시장 적용 근적외선 발광소재의 양산화 개발을 통해 위조 없는 안전한 국가보안시장 진출

Forensic 보안소재인 근적외선 발광 소재의 양산 개발을 통해 고부가가치 산업제품 및 폐기물 자원화 산업 제품의 리사이클 정품인증 등 산업지식재산권 보호 및 자원재사용을 통한 환경보호에도 큰 도움을 줄 수 있습니다. 1,000 nm 이상에서 발광하는 근적외선 발광색소의 양산 개발을 통해 국가보안시장 뿐만 아니라 첨단보안시장(Brand Protection) 및 다양한 보안 산업 분야에도 적용이 가능하며, IoT 기반 스마트 위조방지기술과 결합하여, 근적외선 발광 색소를 검지하는 검지기 개발을 통해 다양한 산업분야에도 응용이 가능하여 일반적인 소비자에 대한 니즈 또한 증가 할 것으로 기대 됩니다.

국내 근적외선 보안 발광 색소는 기관에서 제작한 특수 장비를 활용한 감별이 요구되는 포렌식(Forensic) 레벨(Level 3)의 소재 기술 개발의 난이도가 매우 높아 특수성이있는 개발로 소량 이루어지거나, 수입에 의존하고 있으며, 현재 국내에는 조폐공사에서 VIS영역에서 여기(excitation)하여 1,000nm 이상에서 발광하는 색소의 개발은 이루었으나, 환경 유해성 문제로 인해, 첨단보안시장 적용이 어려웠습니다. 최근 한국조폐공사와 나노씨엠에스에서 공동으로 포렌식 레벨(Level 3)의 보안 레벨을 구현할 수 있으면서 환경유해성 영향이 없는 친환경 보안물질을 개발하였으며, 양산화 성능평가를 통해 완벽한 제품화가 필요합니다.

|

<표> 근적외선 발광 소재 화합물 예시 |

| 분류 | 물질 종류 | 구조식 | 물질 종류 | 구조식 |

| 무기계 |

산화물계 |

Mg14Ge5O24:TM,RE NaScGe2O6:TM LiScGeO4:TM Y2O3:RE GdAlO3:RE Y4Al2O9:RE 등 |

플루오린화물계 |

LiLuF4:RE LaF3:RE NaGdF4:RE NaYF4:RE LaF3SiO2:RE 등 |

|

황화물계 |

Gd2O2S:RE Y2O2S2:RE 등 |

염화물계 |

Cs2AgInCl6:TM 등 |

|

| - |

R ; 아릴, 알킬, 할로겐, 수소, 니트로, 시안, 카르보닐, 술포닐 M ; 구리, 니켈, 아연, 바나듐, 철, 망간, 리튬, 코발트 등의 금속 또는 금속산화물 TM(Transition metal) : Mn4+, Mn3+, Cr4+, Cr3+ 등의 전이금속 RE(Rare earth) : Ce3+, Nd3+. Yb3+, Ho3+, Pr3+, Tm3+, Er3+ 등의 희토류원소 |

|||

양산성능 평가 예정인 친환경 대체 자재 근적외선 보안소재(EFC-M1, EFC-M2)는 양산 진행시 기존 200만원/kg인 제품을 친환경 제품화를 통해 20%이상의 단가 상승이 가능함. 양산적용된 새로운 제품은 경쟁사가 없는 특수 제품으로 세계시장 진출 시 큰 매리트로 작용합니다.

|

|

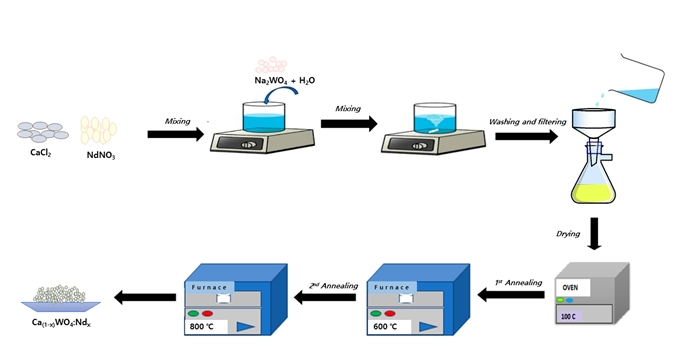

<그림> 친환경 대체 자재 개발 공정 모식도 |

|

|

<그림>친환경 보안소재의 양산개발 후 적용성 |

친환경 근적외선 발광 소재를 이용한 친환경 근적외선 발광 잉크의 양산화 개발로, 다양한 인쇄 방식에 맞게 잉크화를 진행할 수 있으며, 이러한 결과는 다양한 어플리케이션 적용으로 이어져, 친환경 근적외선 발광 소재 및 잉크로 많은 보안시장에 접근할 수 있습니다.

(다) 시장 규모 및 특성

국내의 근적외선 형광 소재는 2020년에 85억원에서 연평균 성장률(CAGR)은 4.6%로 2026년에는 111억원까지 시장규모가 확대될 것으로 전망됩니다.

기능성 보안 발광 색소는 오버트(Overt) 레벨(Level 1)의 보안 소재부터 포렌식(Forensic) 레벨(Level 3)까지 다양하게 사용되어 있고 있으며, 근적외선 보안 발광소재는 포렌식 레벨의 보안소재로 고부가가치 소재에 해당하며 약 8%으로 사용되고 있는 것으로 추정됩니다. 보안 기능성 발광 소재의 세계시장은 '20 ~ '25년도 연평균 성장률(CAGR)은 4.6%이며, '25년에는 13.2억 달러, '30년에는 16.6억 달러까지 시장규모가 확대될 것으로 전망되며, 보안 기능성 발광 소재의 국내시장은 세계 시장의 약 1%에 해당합니다.

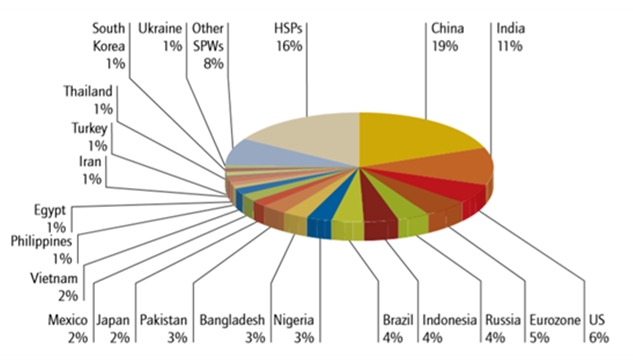

|

|

<그림>전 세계 국영 및 전문적 기업에서의 은행권 제조 비율 (2024년) |

[출처: Smithers Pira, The Future of Global Security Printing Markets to 2024]

첨단보안소재는 고부가가치소재이나, 대부분 SICPA(스), Tailorlux(독), HOYA(일) 등이 선진 기업이며 대표적으로 SICPA(스)는 세계 보안소재 시장의 80% 이상을 점유하고 있으며 은행 지폐, ID, 여권 등에 사용되는 보안 잉크(Security Ink) 및 석유 브랜드 등 각종 보안소재 전문 회사입니다. 근적외선 발광소재를 이용한 친환경 보안섬유 및 응용제품 기술로서 보안 기능성 형광안료 및 잉크 시장의 영향을 받으며, 해당 시장은 2022년에 93 milion 달러에서 2026년에는 111 milion 달러의 규모 형성, 보안 기능성 형광 소재의 세계시장은 2020 ~ 2025년도 연평균 성장률(CAGR)은 4.6%이며, 2025년에는 13.2억 달러, 2030년에는 16.6억 달러까지 시장규모가 확대될 것으로전망됩니다. 근적외선 발광 보안색소는 전체 보안 기능성 발광 소재의 약 8% 시장규모를 가지는 것으로 파악됩니다.

|

<표> 기능성 보안 형광소재 글로벌 시장 규모 및 성장률 |

| (단위: 억 달러) | ||||||||

| 구분 | '16년 | '17년 | '18년 | '19년 | '20년 | '25년(E) | '30년(E) |

CAGR ('20~'25) |

| 보안 기능성 형광소재 |

8.8 | 9.2 | 9.7 | 10.1 | 10.6 | 13.2 | 16.6 | 4.6% |

[출처: Smithers Pira, The Future of Global Security Printing Markets to 2024 및 Theresearchinsight, Industrial Security Ink Market to 2026, 2021.02]

(라) 제품 개발 계획

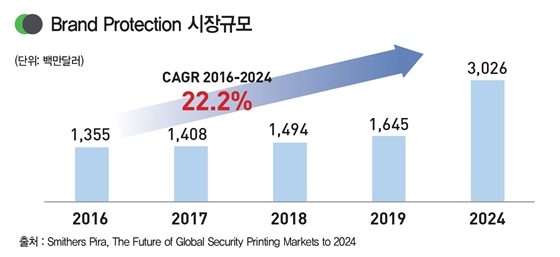

최근 산업계에서는 불법복제 및 위조 제품 판매가 지속적으로 증가함에 따라 상품의 진위 여부를 확인하여 자신의 상품권을 보호하는 Brand Protection에 대한 요구가 증대하고 있으며, 고품질 보안소재에 대한 수요 또한 증가하고 있습니다. 첨단보안 소재는 카드, 지폐, 여권, 브랜드 진위 등 다양한 분야에 활용될 수 있으며 세계 시장규모는 2019년 약 29조원 수준이며, 연평균 성장률 6.1% 성장하여 2024년 36조원 예상, 브랜드 진위 여부 (Brand Protecting) 시장 규모는 연평균 22.2%로 급격히 성장하고 있으며 2024년 세계 시장은 약 3조원 시장 예상됩니다.

|

|

브랜드 진위 여부 세계 시장 |

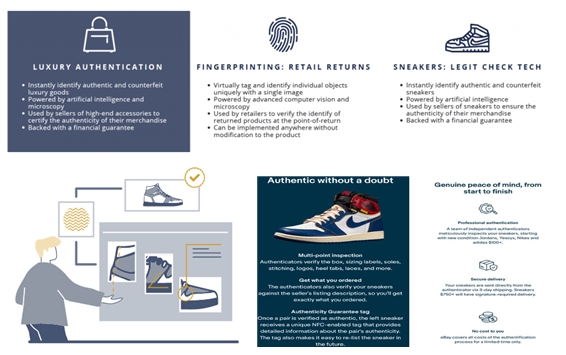

글로벌 브랜드 위조 보고서 2018-2020에 따르면, 명품 브랜드는 2018년에 위조업체로 인해 300억 달러(한화 38조 2500억원) 이상을 잃었고, 전 세계적으로 총 위조 금액은 2020년까지 1조 8200억 달러(2,320조 5,000억원)로로 급증할 것으로 예상하고있으며, (※출처 : Global Brand Counterfeiting Report 2018-2020)

|

|

이미지 |

2020년 6월 28일 출시되었던 Nike Air Max 1 Cherry 운동화 위조 방지를 위하여 VeChain(VET) 채택했으나 디자인 판별기술에 한계 발생하였고 특수 섬유소재 및 공정으로 개발된 소재 개발로 위조 방지 접근 요구하고 있습니다.

|

|

<그림>NIKE Authentication Solution 시스템 |

현행 물질과 유사한 여기-발광 특성을 가지는 대체 화합물 도출 및 샘플 제조하고 환경 유해성 검증을 통한 친환경 관련 규제 대응방안을 구축 할 계획입니다.

![이미지: 근적외선 발광체 선행기술 확보 [나노씨엠에스(주), 한국조폐공사 공동연구]](%EA%B7%BC%EC%A0%81%EC%99%B8%EC%84%A0%20%EB%B0%9C%EA%B4%91%EC%B2%B4%20%EC%84%A0%ED%96%89%EA%B8%B0%EC%88%A0%20%ED%99%95%EB%B3%B4%20%5B%EB%82%98%EB%85%B8%EC%94%A8%EC%97%A0%EC%97%90%EC%8A%A4%28%EC%A3%BC%29%2C%20%ED%95%9C%EA%B5%AD%EC%A1%B0%ED%8F%90%EA%B3%B5%EC%82%AC%20%EA%B3%B5%EB%8F%99%EC%97%B0%EA%B5%AC%5D.jpg) |

|

근적외선 발광체 선행기술 확보 [나노씨엠에스(주), 한국조폐공사 공동연구] |

|

<표> 기술적 차별성 |

| 기존기술 | 양산성능 개발대상 핵심기술 |

|

ㆍUV 유기형광 염·안료 (유·무기형광체) ㆍ근적외선 흡수 색소 기술 ㆍ낮은 보안레벨 Lv.1~2 ㆍ기술개발 고도화 ㆍ낮은 내구성 및 응용 분야 제한 ㆍUV to UV(Vis, IR) or Vis to Vis(IR) 발광색소 (섬유제품 적용 색상 구현 시 성능 발현x) |

ㆍ분자 설계를 통한 1,000nm 이상 근적외선 무기 발광소재 합성기술 ㆍVIS to IR 발광 기술 ㆍ응용제품 적용시 보안레벨 Lv.3 포렌식 구현가능 기술 ㆍ성능 발현 및 내구성 향상기술 ㆍ친환경 저독성 보안소재 기술 |

당사는 보안 소재 관련 전문 업체로 한국조폐공사와 협력하여 VIS to IR 영역의 근적외선 발광색소 개발을 진행하였으나, 환경유해성 문제로 인해 국가보안시장 적용에 어려움이 있어, 해당물질과 가장 유사한 가시광선 여기 및 근적외선 방출 파장 영역대와 보안물질 내구성 적합도를 충족하는 물질 중 화평법 유독물질의 지정기준을 회피할 수 있는 대체 화합물을 Lab-scale로 개발하였으며, 이러한 국가보안시장에서 중요한 물질의 실적용을 위해 양산 성능평가 지원사업으로 통해 신속하고, 안정적인 양산화 개발 및 평가를 진행할 계획입니다.

| [제품 개발 계획] |

| 연도 | 개발단계 | 내용 | 제품출시 |

| ~2025년 | 1단계 |

양산화 개발 및 평가 진행 |

양산 시제품 출시 |

| 2025년~2026년 | 2단계 |

고객사 기존 적외선 발광 소재 친환경 제품 대체 적용 및 판매개시 |

친환경 제품 출시 |

(6) 자외선/청색 LED로 BT2020 95% 이상 디스플레이 구현을 위한 나노형광체 기술 개발 연구

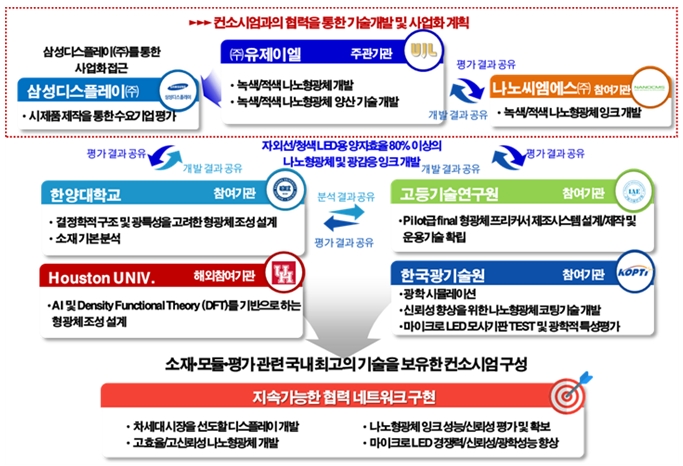

당사는 BT2020 95% 이상의 고색재현 디스플레이 구현을 위한 500㎚ 크기 이하의 나노형광체 및 광감응 잉크를 개발에 대한 삼성디스플레이 및 한국광기술원 외 4개 기관들과 컨소시움을 구성하여 2024.07. 산업통상자원부가 진행하는 "자외선/청색LED용 양자효율 80% 이상의 나노형광체 및 광감응 잉크 개발”과제의 공동연구개발기관으로 선정 되었습니다.(정부출연금 64.1억원/ 5년)

선정 과제의 세부 내용은 아래와 같습니다.

| 과제명 |

자외선/청색 LED용 양자효율 80% 이상의 나노형광체 및 광감응 잉크 개발 |

||

| 과제 수행 기간 |

2024. 07. 01 - 2028. 12. 31( 4 년 6 개월) |

||

| 연구 목표 |

마이크로 LED 기반의 청색/자외선 기반의 디스플레이용 나노 형광체 및 광감응 잉크를 개발을 통한 |

||

|

과제 참여 기관 |

구분 | 기관명 | 담당 업무 |

| 주관기관 |

㈜유제이엘 |

나노형광체 합성 최적화, 성능 향상 공정 개발, 양산화 및 공정 최적화 |

|

|

공동연구 |

나노씨엠에스(주) |

광감응 잉크 연구개발, 신뢰성(안정성)확보, 잉크 제조 양산화 및 공정 최적화 |

|

|

고등기술연구원연구조합 |

나노형광체 프리커서 제조기술/공정개발 alc Pilot 스케일업 나노형광체 잉크 개발 |

||

|

한국광기술원 |

나노형광체 표면 코팅 및 분산잉크 개발 및 잉크 적용 LED 모사기판 적용상용화 가능성 평가 |

||

|

한양대학교 |

신규 황색 형광체 조성 확보 및 형광체 분말의 크기, 형상 발광특성간 상관관계 규명 |

||

|

삼성디스플레이 |

수요기업 평가 |

||

|

휴스턴대학교 |

DFT/ML 통한 UV-청색광범위 여기 형광체 모체구조 후보 탐색 및 프리커서 합성공정 최적화 |

||

(가) 개요

당사는 광감응 소재 관련 전문 업체로 본 개발의 대상 기술은 BT2020 95% 이상의 고색재현 디스플레이 구현을 위한 500㎚ 크기 이하의 나노형광체 및 광감응 잉크를 개발하는 잉크를 개발하는 것입니다. 특히, 마이크로 LED 기반의 청색/자외선 기반의 디스플레이용 나노 형광체 및 광감응 잉크를 개발을 통한 글로벌 공급망을 확대하는 것을 목표로 하고 있으며, 본 기술개발에서 제안하는 개발기술은 미래 디스플레이(예: 스마트워치, 태블릿 PC, 모니터, TV 등)에 적용하기 위한 Red, Green 나노 형광체와 마이크로 LED를 융합한 응용 기술을 개발하여 미래 소형 디스플레이 및 향후, 대형 디스플레이까지의 시장을 선점하고자 합니다. 아래 그림과 같이 각 국내 및 해외 참여기관의 공동연구를 통해 Red, Green 나노 형광체 합성 및 공정 기술을 개발하고 이를 기반으로 광감응 잉크 및 응용기술 개발과 광학적 특성 평가를 진행하며 최종적으로 개발된 기술을 수요기업 평가 및 디스플레이 적용을 통하여 국내 및 세계시장 선도를 목표로 하고 있습니다.

|

|

연구개발 제품 정의 및 범위 |

(나) 적용 제품 : 마이크로 LED 기반의 청색/자외선 기반의 디스플레이용 나노 형광체 및 광감응 잉크를 개발을 통한 글로벌 공급망을 확대

□ 배경

전기 에너지를 빛 에너지로 전환하여 정보를 표시해주는 디스플레이는 그동안 TV,모니터, 모바일 기기 등 다양한 전자기기에서 그 역할을 다했으며, CRT → PDP, LCD → LED 등의 평판 디스플레이 기술은 TV의 대형화와 고급화는 물론 스마트폰, 태블릿 PC 등 모바일 기기 시장의 폭발적인 성장에 중요한 원동력이 됩니다.

그러나, 평판 디스플레이의 수준을 뛰어넘는 자발광 디스플레이인 OLED가 등장 하였으며, 현재 프리미엄급 스마트폰 및 테블릿 PC 등의 중·소형 디스플레이를 중심으로 LCD를 빠르게 대체하고 있습니다. 그러나 중국 정부가 디스플레이를 국가육성산업으로 지정 및 전폭적인 지원 끝에 국내 디스플레이 업체는 세계 1위 자리를 중국BOE에 내주게 되었습니다.

중국의 중소형 OLED생산능력은 2016년부터 연평균 100% 이상 성장하며 OLED 또한 맹추격 하고 있는 실정이며, 중소형 디스플레이인 스마트폰 시장이 정체기에 접어든 상황에서 중국이 중소형 OLED 저가 물량공세에 나서고 있는 상황에서 우리나라의 경제적 타격을 피할 수 없었습니다.

대형 및 중소형을 막론하고 중국과의 확실한 격차를 유지하고 세계선도 자리를 지키기 위해서는 고부가가치의 차세대 디스플레이를 필수적으로 개발해야 하며, 최근, OLED에 견줄만한 새로운 디스플레이가 개념 제시 단계를 넘어 현실화 되고, 그것이 바로 마이크로 LED 디스플레이입니다.

마이크로 LED 디스플레이는 자발광 소자로 기존 LCD에 비해 명암비가 크고, 반응속도와 시야각 측면에서 유리함. 또한 밝기와 한계 해상도, 수명 측면에서도 우수할 것으로 기대 되며, 소형 칩을 이용함으로 인해 소비전력도 크게 낮출 수 있고 웨어러블 디바이스 등 다양한 디자인에도 어느 정도 적용성이 높을 것으로 기대 하고 있습니다. 유기물 반도체를 이용하여 산소와 수분에 취약한 OLED와 비교하더라도, 환경적, 화학적, 기계적 안정성이 월등히 우수하여 긴 수명을 기대해 볼 수 있습니다.

|

|

마이크로 LED의 우수성 |

마이크로 LED는 디스플레이 분야뿐만 아니라, 자동차용 헤드램프, 광통신, 광학 센서 등의 분야에도 응용이 되어 활용될 가능성이 높으며, 디스플레이 분야에서는 스마트워치, 가상·증강현실(AR·VR) 기기, 자동차의 HUD (Head-Up Display),스마트폰, 노트북, 태블릿 PC 등 세부 응용 분야에 활용이 가능합니다.

특히, 스마트워치를 시작으로 마이크로 LED가 적용되기 시작하여 HMD, 스마트폰과태블릿 PC, 노트북/모니터, TV 등 대형기기 순으로 기존 디스플레이 시장을 침투해 나갈 것으로 전망되며, 2025년까지 스마트워치의 30%, 스마트폰/태플릿의 15% 등 수준의 침투율을 가정한 결과입니다.

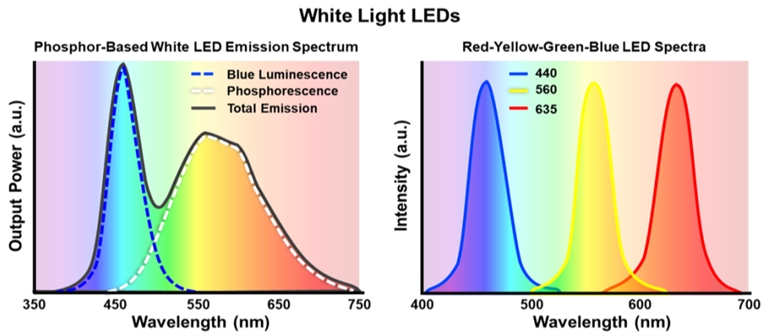

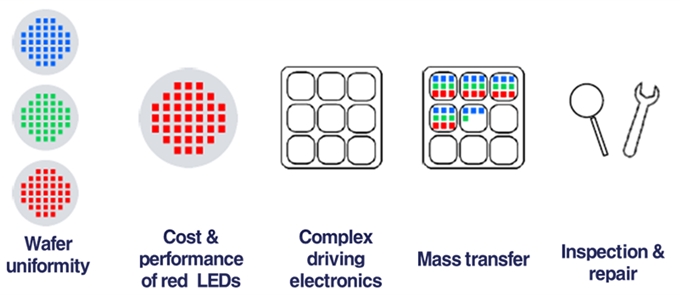

마이크로 LED에서 R/G/B 3색 화소를 구현하기 위해 기본적으로 3색 LED 칩을 각각 이용하는 방식이 가장 먼저 고려되고, 특히 LED의 발광 스펙트럼은 FWHM (Full with at half maximum) 이 20~30 nm 정도 밖에 되지 않아 컬러 필터 없이도 REC 2020의 90% 이상을 구현할 수 있으나 이 방식은 몇 가지 문제점을 가지고 있습니다.

|

|

R/G/B 마이크로 LED의 문제점 |

에피성장 공정은 물론 Wafer processing, 모듈화 등의 모든 공정이 각기 달라 복잡하게 되며 공정비용이 증가, 각 색깔의 칩마다 전기적 특성과 효율이 낮고, 특히, 녹색과 적색의 칩이 청색에 비해 양자효율이 낮아 시간과 온도에 따른 열화현상의 속도가달라 색 안정성이 떨어집니다.

|

|

그림41 R/G/B마이크로 LED의 문제점 |

위 단점으로 인하여, 청색 마이크로 LED칩과 색변환 소재를 이용하는 방식으로 디스플레이 및 조명을 구현하는 것이 현실적이며, 색변환 소재를 이용하는 방식은 디스플레이의 제어를 용이하게 하며 상대적으로 안정적인 화질을 구현할 수 있게 해줍니다.

ㆍ청색+녹색 LED와 적색 형광체를 이용하여 구현하는 방법

ㆍ청색 LED와 녹색, 적색 형광체를 이용하는 방법

ㆍ청색 LED와 황색 형광체 및 컬러필터를 이용하는 방법

ㆍ자외선/청색 LED와 적색, 녹색 형광체 및 컬러필터를 이용하는 방법

|

|

본 과제의 기술개발 방향 |

본 기술 개발에서는 마이크로 자외선/청색 LED와 녹색, 적색 색변환 소재를 이용하는 방법을 이용하여 차세대 디스플레이 적용을 통한 시장 선점 및 공급망 확대를 목표로 하고 있습니다.

□ 필요성

o 기술적 필요성

- 마이크로 LED에 적용 가능한 색 변환소재는 양자점 소재와 형광체가 있으며,

양자점 소재는, 형광체 대비 입자크기 측면에서는 공정상의 경쟁력을 가지고

있으나, LED와 같이 국부적으로 온도가 올라갈 경우 열안정성이 낮아 구동 중

발광효율이 감소하며, 수분에도 취약한 단점이 있어 열적안정성 및 수분 신뢰성이

우수한 색변환 소재 개발이 필요합니다.

- 이에 비하여 형광체는 높은 신뢰성과 우수한 발광효율에도 불구하고, 입자크기가

수십 um에 달하는 문제로 인하여 쉽게 적용되지 못하고 있었으나, 최근 미국의

GE사에서 submicron KSF (적색형광체)를 이용하여 잉크젯 프린팅 기술의 발표

하며, 마이크로 LED 광원기술 적용가능성을 확인 하였고, 형광체 개발에 집중하

고 있는 상황이나, 아직 국내에서는 이에 대응하는 수준의 형광체 성능 확보가

부족한 상황으로, 빠른 기술 발전이 진행되고 있는 차세대 디스플레이 핵심 소재

기술을 확보하고 세계 시장 선점을 위하여, 500nm 이하의 형광소재 개발이 필요

한 실정입니다.

- 화소용 색변환 소재로 입자크기가 15㎛ 이상인 기존 형광체로는 적용이 어려우며, 크기가 작아질수록 효율감소가 발생하고 있어 디스플레이에 적용하기 위해서는

수백 ㎚급 크기에서 나노형광체의 고효율화 기술개발이 필요합니다.

- 열 안정성 및 수분 신뢰성이 우수한 β-SiAlON 녹색 형광체와 SCASN 적색

형광체를 BLU용 색변환 소재로 사용하고 있으나, 크기가 15㎛ 이상으로 미세

화소 색변환 소재로 적용에 한계가 있으며, 고휘도 디스플레이 미세 화소 구현을

위해 크기가 500㎚ 이하, 양자효율이 80% 이상, 열적소광 특성이 90% 이상인

우수한 나노형광체 개발이 필요합니다.

|

|

적색 형광체를 이용한 잉크젯 프린팅 기술 구현 (by GE) |

o 산업/경제적 필요성

- 디스플레이 산업에 메타 버스, 자율주행 등 메가트렌드는 새로운 시장을 창출할

수 있는 기회요인으로 작용할 것으로 전망하며, 메가트렌드를 선도할 수 있는

초격차 디스플레이 핵심기술 개발이 필요합니다. 글로벌 디스플레이 시장은

'22년 약 1,230억 달러에서 '27년 약 1360억 달러로 성장할 것으로 전망하며,

증강현실, 메타버스, 스마트 헬스케어, 자율주행, 스마트사이니지 등의 새로운

메가트렌드 기술이 디스플레이 시장에 새로운 활력소로 작용할 것으로 전망하고

있습니다.

- 새로운 시장을 주도한 주요 제품들은 고색재현, 고휘도, 저소비전력, 장수명 등

기존 디스플레이가 대응하기 어려운 특성을 요구하고 있으며, 이를 만족하기

위한 디스플레이 핵심소재 기술 개발이 필요합니다.

- 중국산 저가 공세 및 기술격차를 벌리기 위한 차별화 솔루션이 필요,

디스플레이 시장은 중국산 저가 공세로 인하여 부가가치 창출이 어려운 상황임.

다양한 수요자의 맞춤형 요구사항을 설정하고 고신뢰성, 고효율성, 원가 절감을

지향하는 수요자 중심형으로 밸류체인을 형성해야 합니다.

* 제품의 차별화: 기술의 차별화, 기능 및 성능의 차별화, 품질의 차별화, 디자인의

차별화 등을 통한 제품의 차별화가 필요합니다.

* 가격 경쟁력 확보: 생산 자동화, 저임금 국가로의 공장 이전, 글로벌 소싱 등

원가절감에 필요한 경쟁력의 확보가 필요합니다.

* 판매량 증대: 적극적인 세계시장 개척을 통해 판매량을 늘리면 규모의 경제가

가능해지고, 규모의 경제는 다시 생산 원가의 인하로 연결시킬 수 있습니다.

|

|

디스플레이 1위 中에 내준 한국의 현실 |

- 현재 형광체의 세계 시장은 약 1조원 규모이며, 국내 시장은 약 1,500억원 규모로

추산됨. 마이크로 LED의 보급 확산으로 시장 규모가 확대되고 있는 현시점에서

본 기술개발에 핵심소재로 사용되는 형광체 시장은 차츰 더 성장할 것으로 예상

됩니다.

- 일본의 Mitubishi, Denka, Nichia 등 소수의 형광체 업체들의 독점의 악순환을

막기 위해 적색, 녹색 등 신규 형광체에 대한 국내 기술력 확보가 시급한 실정이

며, 본 기술개발사업의 컨소시엄은 발광체 소재의 조성확보, 생산 및 이를 기반

으로 한 자외선/청색 마이크로 LED에 적합한 500nm 급 Red, Green 형광체를

제조하여 발광체 소재의 탈 일본화 및 유연성을 제공하고 세계시장 개척을 통한

판매를 증대 시킬 계획입니다.

|

|

그림46 형광체 기술관련 특허 현황 |

o 정부/정책적 필요성

- 디스플레이 산업은 국민경제 및 연관 산업에 미치는 영향이 크고 신기술·신사업

창출 등 미래 혁신의 기반이 되며, 전략적 중요성이 인정되는 국가전략산업으로

세계선도 자리 유지 및 초격차 기술을 확보하기 위해 정부지원이 절실함은 물론,

디스플레이의 경우 'R&D 핵심품목 분야'와 '미래선도품목 분야' 모두에 포함되어

핵심 기술 자립과 함께 미래 공급망 창출이 모두 필요한 분야로 지정하였고,

산업부는 5년간 65조원 규모의 설비 R&D 투자가 실행되면 관련 소부장업에는

109조원의 연관 효과가 발생할 것으로 발표하였습니다.

- 투명 확장현실(XR) 차량용 등 디스플레이 분야 미래 먹거리로 꼽히는 3대 신시장

개척 지원도 강화할 계획이며, 신시장 육성에 향후 5년간 약 740억원의 예산을

투입해 3대 융복합 시장 매출을 2022년 9억달러에서 2027년 150억달러 수준으로

키운다는 목표 제시, 정부는 5000억원 이상을 투자해 작년 기준 65% 수준인

디스플레이 분야 소부장 자립화율을 80%로 끌어 올릴 계획이며, 현재 37%인

글로벌 디스플레이 시장 점유율을 2027년 50%로 끌어올린다는 목표로 하고

있습니다.

o 글로벌 협력 필요성

- 산업통상자원부는 2023년 12월 「세계(글로벌) 기술협력 종합전략」을 발표를

통하여 초격차 급소기술 확보에 중점을 둠. 초격차 급소기술은 첨단산업의 벨류

체인내 국내 기술력이 취약한 핵심기술로 디스플레이 관련 소재가 포함되어

있습니다.

- 본 개발 컨소시엄기관인 University of Huston는 세계적인 명문대학으로 화학

공학, 재료공학에 특성화 되어 있으며, BRGOCH 교수는 결정학적 구조 및 광특

성을 고려한 형광체 조성 설계 세계 최고 전문가로 나노형광체의 성공적인 기술

개발이 기대됩니다.

(다) 시장 규모 및 특성

(1) 국내 기술의 수준 및 시장 동향

[국내 기술 동향 및 수준]

o 마이크로 LED 국내 개발 동향

- 국내 마이크로 LED 디스플레이 분야에서 대기업들은 해외 기업들에 비해 상대

적으로 겉으로 드러나는 움직임은 조용하며, 오히려 최근 관련 중견 기업 루멘스, 한국기계연구원, 한국광기술원 등에서 연구성과를 공개하였으며, 루멘스는

'17년 1월에 0.75인치의 HD (1280X720)급 마이크로 LED 디스플레이 모듈 개발

발표 및 CES 2017에서 공개하였으며, 이는 국내에서 연구단계를 뛰어 넘는

첫 사례로 평가받고 있음. '17년 내 풀 컬러 지원 Micro-LED 디스플레이

모듈 개발 계획도 가지고 있습니다.

|

|

마이크로 led를 기반으로 한 국내 기업 제품 |

- 삼성전자는 'CES 2022' 행사에서 마이크로 LED TV 110형, 101형, 89형의

3가지 모델을 처음으로 공개함

|

|

삼성전자의 마이크로 LED TV 제품 |

- 한국광기술원은 수직형 및 수평형 마이크로 LED 칩을 제작하여 박막형의

두께 (10 마이크로 이하)마이크로 LED 층만을 기판에서 분리하고 생체모방

소재를 이용하여 선택적으로 전사하여 픽셀디스플레이 어레이를 구현, 한국

기계연구원은 세계 최초로 '롤 전사'공정을 이용한 마이크로 LED 디스플레이

대량 생산 기술을 발표, 현재는 100 마이크로 이상의 칩들을 전사하는 기술을

보고 했으나, 향후 100 마이크로 이하의 박막형 마이크로 LED 칩들을 전사

하는 기술을 개발할 예정입니다.

o 마이크로 LED용 형광체 국내 개발 동향

- 현재 국내에서는 대기업 및 중견/중소기업 등이 형광체 개발에 대한 관심을

가지고 있고, 국내 소수의 대학에서 형광체에 대한 연구를 하고 있지만, 해외

선진기업 대비 연구 개발 능력이 상대적으로 열세이며, 특히, 마이크로 LED용

형광체에 대한 개발이 미진한 실정입니다. 최근 국내 LED 시장의 경우 Phosphor In Silicone(PIS) 및 Phosphor In Glass(PIG)를 적용한 1W 미만의 LED 패키지

제품의 시장은 형성되어 있고, 고출력 광소자용 형광플레이트 중 PIG 제품은

대주전자재료(주)가 전체 시장의 90% 가량을 점유하고 해외수출을 시작하는

단계이며 최근 (주)포스포, (주)베이스 등 후속 업체가 시장진출을 시도하고 있

습니다.

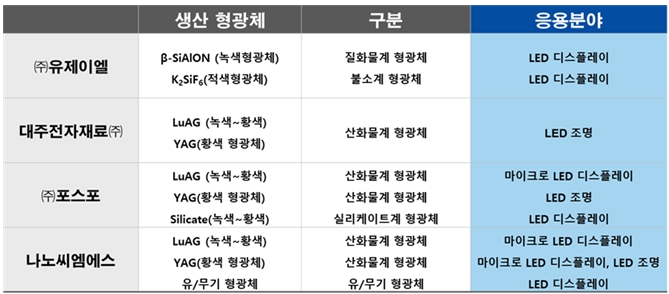

마이크로 LED용 형광체의 경우, (주)포스포, 대주전자재료(주), (주)유제이엘 및

본 과제의 주관기관인 나노씨엠에스에서 개발을 진행중입이다.

|

|

마이크로 LED용 형광체 국내 개발 동향 |

[국내시장 규모 및 수출·수입 현황]

o 마이크로 LED 국내 시장 규모 및 수/출입 현황

- 국내 조명시장은 산업 전반적인 경쟁력 약화로 LED 산업가치가 저평가 되면서

최근 LED 관련 투자가 미흡하였고, 마이크로 LED 기술개발 또한 유럽/미국 등

선진국과의 기술격차가 벌어지는 추세입니다.

- 마이크로 LED는 크기/성능/융합산업 활용도 측면에서 4차 산업혁명시대 최적

광원으로 평가되고 있으며, 제조통합공정, 맞춤형 클러스터생산, 연속유연 생산

등의 패러다임 변화에 적합한 원천/상용화 기술 개발과 산업화를 위한 투자가

요구됩니다.

- 중국은 국가 차원의 LED 인프라 투자를 확대하면서 가격 경쟁력을 보유하고

있으나, 반도체, 디스플레이 기술을 기반으로 하는 마이크로 LED 융합기술

개발에 다소 시간이 소요될 것으로 판단됩니다.

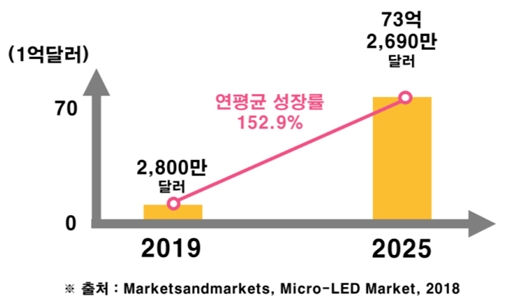

- 국내 마이크로 LED 시장은 2019년 2,800만 달러에서 연평균 성장률 152.9%로

증가하여, 2025년에는 73억 2,690만 달러에 이를 것으로 전망됩니다.

|

|

마이크로 LED 국내 시장 규모 |

o 마이크로 LED용 형광체 시장 규모

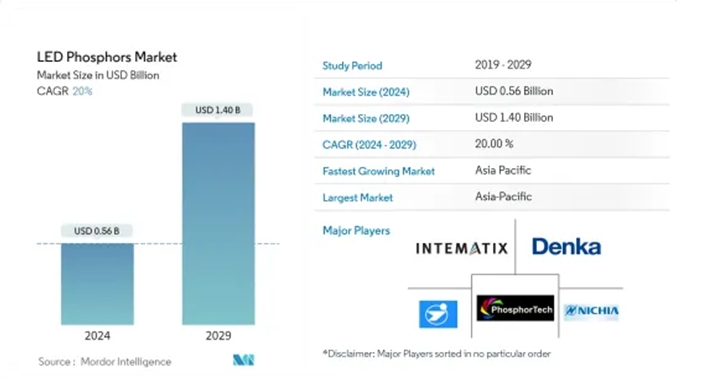

- 현재 LED 형광체 세계시장 규모는 2024년에 5억 6,000만 달러로 추정되고,

2029년에는 14억 달러에 이를 것으로 예측되며, 예측 기간 중(2024-2029년)

CAGR은 20%로 성장할 전망 됩니다.

|

|

LED 형광체 세계시장 규모 |

(2) 국외 기술의 수준 및 시장 동향

[국외 기술 동향 및 수준]

o 마이크로 LED 국외 개발 동향

- 마이크로 LED 분야는 미국의 UIUC 대학의 John A. Rogers 그룹에서 연구

개발을 선도하고 있음. 2009년 무기물 AlGaInP LED를 이용한 마이크로 LED

소자 제작방법을 Science 저널에 처음으로 보고한 이래로 GaN on Si 소자 기반

으로 하는 마이크로 LED 및 GaN on sapphire 기반의 마이크로 LED 소자를 제

작하여 디스플레이로의 적용 가능성을 보고 하였습니다.

- 2014년 미국 애플사는 차세대 웨어러블 컴퓨팅 기술로 주목받는 마이크로 LED

디스플레이 업체 럭스뷰 테크놀러지 (Ruxvue Technology)사를 인수, 마이크로

LED 디스플레이는 기존 OLED 디스플레이보다 전력 소모량이 매우 낮고 화면

밝기가 뛰어나 향 후 애플의 웨어러블 기기인 스마트워치에 마이크로 LED 디스

플레이 기술을 적용할 것으로 예상됩니다.

|

|

애플의 마이크로 LED 제품 예상 |

- 벨기에 IMEC은 스트레처블 디스플레이 개발 발표, 신축/팽창이 가능한 소재를

활용, a-IGZO 플렉서블 TFT 백플레인에 마이크로 LED 패널 제작 발표하였습

니다.

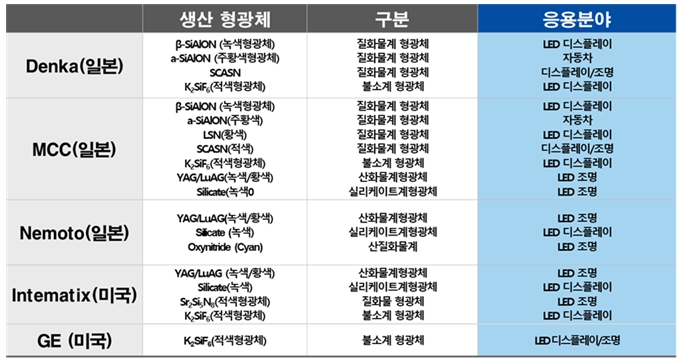

o 마이크로 LED용 형광체 국외 개발 동향

- 마이크로 LED용 디스플레이의 R/G 형광체 조합을 살펴보면 LSN+SCASN 및

Beta-SiAlON+SCASN or Beta-SiAlON+KSF 조합을 사용할 것으로 예상되며,

상기 형광체는 질화물과 불소계로 이루어져 있으며 특히 적색 SCASN의 경우

일본의 Denka, MCC가 특허 우선권주장을 통하여 독점하여 판매중에 있습니다.

- 녹색/청록색 및 적색 질화물 형광체는 기술장벽이 높은 최고난도의 기술로 알려

져 있고 특히 적색 형광체 소재는 황색 형광체 소재와 달리 국내 개발이 전무한

상태이며, 국외에서도 일본의 Mitsubishi Chemical과 Denka에서만 상용화에

성공, 이로 인하여 Denka사, MCC사의 SCASN이 독점적으로 사용되고 있습니다.

- 2002년 이후 질화물 기반 소재 출원이 급속히 증가하였으며 지속적으로 출원

되고 있습니다.

|

|

마이크로 LED용 형광체 국외 개발 동향 |

[국외시장 규모 현황]

o 마이크로 LED 국외 시장 규모 현황

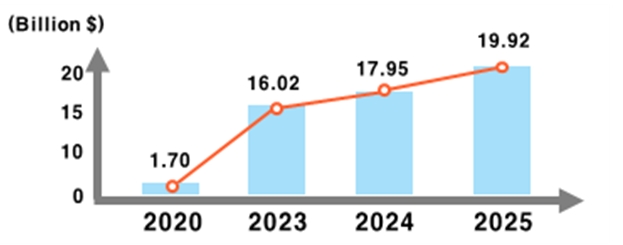

- 글로벌 마이크로 LED 시장 규모는 오는 '20년 17억 달러에서 '25년 199억

달러로 급성장할 것으로 전망됩니다.

|

|

마이크로 LED 국외 시장 동향 |

- 먼저 스마트 와치, AR/VR 등의 기기를 통해 시장이 형성되면서, '21년 이후에는

태블릿, TV, 스마트 폰 등으로 확대할 것으로 예상됩니다.

|

|

마이크로 LED 국외 사장 성장률 |

- 디스플레이 전체 시장의 81% 이상을 차지할 것으로 예상되는 중소형 디스플레

이는 스마트워치, 스마트폰 등의 시장에 진입하여 '25년 159 억불 규모의 시장이

형성될 것으로 예상되며, 광고판, 비디오월 등에 퍼블릭 디스플레이로 명명되는

대형 디스플레이는 소니, 삼성전자, 파나소닉, 크리스티 등에서 시장을 주도하여

'17년 2.53 억불에서 '25년 8.7억불 규모의 시장을 예측되고 있습니다.

o 마이크로 LED용 형광체 국외 시장 규모 현황

- 실제로 마이크로 LED용 형광체가 개발되어 소자에 적용된 경우는 없으며,

최근 일본의 Mitsubishi, Denka 및 독일의 Osram에서 LED 기반 조명, 디스플

레이 형광체 소재로 반치폭이 40nm 이하이며 620nm 부근에서 발광하는 소재의

개발에 집중하고 있는 것으로 알려져 있습니다.

- 적색 및 녹색 형광체는 일본에서 대부분의 양을 수입하고 있으며, 일본이 경제

제재를 가한다면 관련 LED 조명 및 디스플레이 산업에 막대한 타격을 받을 수

있다고 우려되며, 마이크로 LED용 형광체가 개발된다면, 세계시장 규모는 기존

보다 훨씬 더 커질 것으로 전망됩니다.

- 세계적으로 마이크로 LED에 사용될 것으로 예상되는 적색 질화물계 형광체의

소요량의 통계 자료는 없는 상태로 이는 중국내에서 Non-IP로 생산 판매되는

현상 때문으로 추정되고, 적색형광체의 가격은 다른 형광체들과 마찬가지로

지속적으로 하락하고 있어 이 또한 중국내 유통되는 Non-IP제품으로 인한

가격 하락으로 추정됩니다.

(라) 제품 개발 계획

|

|

기술개발 추진 방법 및 전략 |

o 본 개발을 통해 차세대 디스플레이에 적용 가능한 적색 및 청록색의 고신뢰성

형광소재를 개발하여 마이크로 LED디스플레이에 적용함으로써 미래 형광체

시장을 주도할 수 있는 소재 / 응용 기술의 발굴을 목적으로 기술개발을 추진해

나갈 예정입니다.

o 본 목적을 달성하기 위하여 관련분야 국내 최고의 기술을 보유한 기업, 기관으로

컨소시엄을 구성하였으며, 주관기관인 유제이엘과 참여기관인 나노씨엠에스,

한국광기술원, 고등기술연구원, 한양대학교, 휴스턴대학교 연구진간의 연구교류를 활발히 수행하여 각 기관의 장점을 살린 시너지 효과를 통해 효과적인 기술개발 및 국내외 시장 진출의 교두보를 확보하여 성공적인 연구 성과를 도출해 낼 계획입

니다.

o 각 기관의 역할

- 액상법 기반의 Flux 융제 조절을 통한 나노입자 및 고결정성 녹색/적색 나노형

광체 합성기술 개발 (유제이엘, 한양대학교, 고등기술연구원)

ㆍ녹색/적색 나노형광체 최적 조성조건 확보

ㆍBSU급 나노형광체 프리커서 제조 장치 제작 및 공정 최적화

ㆍ녹색/적색 나노형광체 합성 기술 개발

- 높은 자외선/청색 흡수율 및 우수한 색변환 효율을 갖는 복합조성 제어 기술 개발 (한양대학교, 휴스턴 대학교)

ㆍ시뮬레이션을 활용한 고온에 안정한 형광체 구조 분석 및 발광 센터 선별

ㆍAI 및 Density Functional Theory (DFT)를 기반으로 하는 형광체 조성 설계

- 응집 억제 기술 개발을 통한 고 분산성 녹색/적색 나노 형광체 개발 (유제이엘,

한국광기술원)

ㆍ전구체 표면 코팅 및 이의 구형화를 통한 입자간 응집 방지 기술 개발

ㆍ분산제 첨가 및 Milling 기술을 통한 입자간 응집 방지 기술 개발

- 녹색/적색 나노 형광체 적용을 위한 고품질 광감응 잉크 개발(나노씨엠에스,

한국광기술원)

ㆍ잉크의 정성 확보를 위한 분쇄 및 분산제 적용 시험

ㆍ감광응 잉크 제조 안전성 및 성능 확보(잉크제조 batch당 50kg 미만급)

ㆍ수요기업 제품화 전 마이크로 LED 모사기판 적용을 통한 상용화 가능성 테스트

- 기존 기술을 회피하는 특허 확보 (전기관)

- 광학적 특성 평가 (한국광기술원)

- 수요기업 평가 (삼성디스플레이)

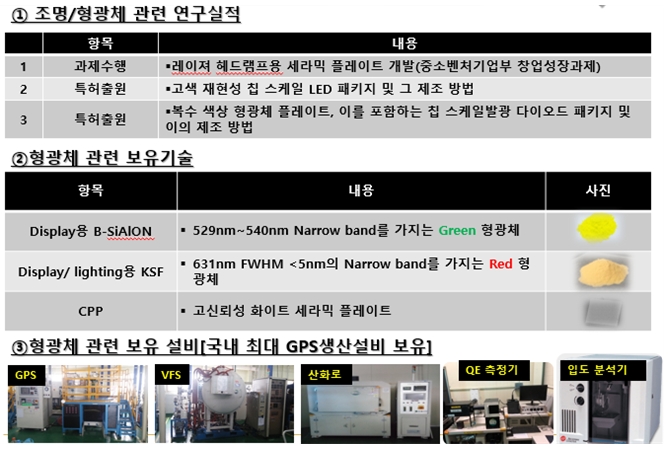

■ 주관기관(유제이엘)

- 주관기관인 유제이엘의 주요 사업 영역은, 전자산업용 세라믹 소재 분야로,

질화물 및 불화물 기반의 형광체 분말 사업을 핵심 사업으로 진행하고 있으며,

단기적으로, 세라믹 분말소재 가공품인 산화물 형광체 Plate 와 질화물

Si3N4 Plate 사업으로의 확장을 위해 연구개발을 집중하고 있습니다.

장기적으로는 차세대 Wide Bandgap 반도체 소재 사업 진출을 목표로 연구개발

을 진행하고, 중점사업 영역은 디스플레이, 전장부품용 및 특수 광원용 형광체

소재에 중점을 두고 있습니다.

- 유제이엘의 중점사업인 디스플레이용 형광체 사업은, 기존에 일본 또는 미국에서

전적으로 수입에 의존했던 디스플레이용 녹색 및 적색 형광체 재료의 국산화를

통하여, 국내 중견기업 및 대기업뿐만 아니라 중화권 국가에의 진출에 성공하였음 질화물계 형광체의 경우, 본 사업의 주관기관인 유제이엘에서 국내에서는 유일

하게 GPS(고온고압 소성로)를 이용한 녹색 질화물계 beta-SiAlON 형광체를

국산화하여 일본 Denka사 제품을 대체하여 납품 중이며, 향후 적색 질화물

형광체를 개발할 수 있는 최고의 인프라 및 인력이 구축되어 있는 상태입니다.

- 디스플레이용 형광체 분말 소재 제품군으로는

1) 질화물 기반 형광소재 (파우더): β-SiAlON& α-SiAlON,

2) 불화물 기반 형광소재 (파우더) : K2SiF6가 있습니다.

|

|

주관기관의 사업영역군 |

|

|

주관기관의 적정성 |

■ 공동연구개발기관(나노씨엠에스)

- 참여기관인 나노씨엠에스는 빛(파장 및 파동)을 제어하는 소재분야의 원천기술을

토대로, 위조방지 기능성 보안소재, IT분야 특수소재를 개발하여 수입대체 및

새로운 제품 개발로 해외시장을 개척하고 있습니다.

본 개발을 수행하기에 앞서, 2020년부터 지속적으로 유/무기 소재를 이용한 잉크 화 기술개발을 진행하고 있었으며, 내부적으로 기본적인 형광소재 및 잉크 분석장 비, 다양한 인쇄 어플리케이션에 적용할 수 있는 제조 장비, Scale-up 시스템에 빠 르게 적용 시킬 수 있는 생산전용 공장까지 준비 하고 있습니다.

빛에 대한 기본적인 지식과 경험을 바탕으로, 나노형광소재의 안정적인 잉크화

진행에 적합 합니다.

|

|

Red & Green 형광 잉크젯 잉크 인쇄품 |

|

|

나노씨엠에스의 분석 평가 장비 |

■ 공동연구개발기관(한국광기술원)

참여기관인 한국광기술원은 국내 최고의 광기술분야 전문생산기술연구소로서 광기초연구와 광융합산업 발전을 위한 혁신기술을 개발하고 있으며, 본 개발의 수행을 위한 광학적 특성 분석 장비, 형광 필름 제조장비, 패키징 시뮬레이션 시스템, PKG 제조 및 평가 설비, 고온고습 신뢰성 평가 장비 등을 보유하고 있으며 형광 필름 개발과더불어 컨소시엄 구성기관의 효율적인 R&D 환경 조성을 위한 다양한 feed-back을 제공할 수 있습니다.

한국광기술원은 형광소재 관련 기초 연구와 응용 기술 개발 관련 다양한 연구를 수행하고 있습니다.

|

|

참여기관(한국광기술원)의 형광소재 관련 선행 연구 |

■ 공동연구개발기관(고등기술연구원)

- 공동연구기관인 고등기술연구원 융합소재연구센터는 고부가/고기능 소재 산업적

활용 가치를 높이고 미래 산업 대응을 위한 다양한 융복합 소재 관련 기술을

개발하고 있으며, 본 기술 개발을 위해 고기능 세라믹, 나노 소재 입자 제조 기술

및 다양한 장비 등을 보유하고 있어, 기보유 기술 및 노하우를 바탕으로 각 기관

들과 유기적으로 협력하고 소재 개발 관련 다양한 feed-back을 제공할 수

있습니다

|

|

고기능 세라믹 및 나노입자 제조 관련 선행 연구 |

■ 공동연구개발기관(한양대학교 산학협력단)

- 공동연구기관인 한양대학교 임원빈 교수 연구팀은 고체 물리 및 고체 화학을

기반으로 한 재료 디자인을 통해 신규 소재 개발 연구를 지속해 왔고, 또한

고급 광학분석 및 구조분석을 기반으로 신규 발광소재의 발광기구 규명에 대한

연구를 지속해 왔습니다. 해당 연구들을 통하여 차세대 발광소재와 광전자 소자

분야에서 우수한 논문 실적 및 다수의 지적재산권을 보유하고 있으며, 또한 국내

외 저명 연구 그룹들과 지속적인 연구 네트워크를 유지하며 최근 3년동안 10건

이상의 연구개발과제를 수행하였습니다.

- 본 연구개발의 원할한 수행을 위한 기반 시설로 신규 형광체 합성 및 심층 구조

분석 및 광학 특성 분석을 위한 장비들을 구축하고 있고, 또한 기존 연구들을

바탕으로 개발한 발광 소재의 특성 개선 기술과 발광기구 규명 기술을 통해 각

기관들과 협력하여 유기적인 연구개발을 진행할 수 있습니다.

|

|

한양대학교 연구팀의 합성 및 구조적 광학적 특성 분석을 위한 보유 장비 |

■ 수요기업(삼성디스플레이)

- 삼성디스플레이는 앞선 기술력을 바탕으로 세계 디스플레이 시장을 선도하고

있으며, 끊임없는 기술혁신을 통해 상상 속에서만 가능했던 제품을 현실로 만드

는 회사입니다.

■ 국제공동 R&D 우선 추진 대상 유형

- 공동기관형으로 분기별 컨소시엄 구성원간의 회의을 통하여 원할한 기술개발을

진행할 계획이며, 또한 분기별 회의(대면 또는 비대면), 기술 교류를 통한 애로

사항 보완 및 가이드 라인을 설정하고, 컨소시엄 구성원 및 수요기업과의 회의를

통하여 요구수준 설정 및 자문을 얻을 예정입니다.

■ 기술개발 협력 모델

- 주관기관 유제이엘과 공동개발기관은 Houston Univ.. JAKOAH BRGOCH 교수

그룹과의 연구교류를 통하여 녹색/적색 나노형광체를 개발하고 수요기업으로의

판매 및 이를 기반으로 성공적인 기술협력과 해외 시장진출을 수행할 계획입니다.

■ 지식재산(IP) 확보 및 활용 계획(해외기관 포함)

- 본 기술 개발 사업에서 발생한 신규 조성 형광체 관련 IP의 경우 각 개발을 주도한 참여기관의 소유로 하며 2개 기관 이상의 공동 개발인 경우에는 그 기여 정도에

따라 지분율을 상정할 계획입니다.

■ 최종적으로 국내 및 해외 참여기관의 공동연구를 통해 나노 형광체의 조성 개발

및 합성 기술 → 특성 평가 → 컨소시엄의 정보 제공에 따른 자외선/청색 마이크로 LED 맞춤형 나노 형광체 공정 기술 → 나노 형광체의 및 광 감응 잉크의 효율

향상 기술 → 수요기업 평가 → 결과 공유 및 양산 → 시장 개척을 통한 판매의

전략을 취할 계획입니다.

| [제품 개발 계획] |

| 연도 | 개발단계 | 내용 | 제품출시 |

| ~2026년 | 1단계 |

- 나노 형광체의 광효율 최적화 및 중심파장 제어 기술 확보 - Lab Scale(< 5kg) 잉크 제조공정 기술 설계 - BSU급 나노형광체 제조장치 설계/제작 - 녹색, 적색 형광체의 분산 잉크 개발 |

1차 시제품 출시 및 시범사업 진출 |

| 2027년~2028년 | 2단계 |

- 광감응 잉크 조성물 최종 개발 및 양산화 시스템 구축 - 나노 형광체 양산을 위한 마이크로 LED 모사기판 최적화 - 마이크로 LED 적용 가능한 광감응 잉크 양산화 검증 |

양산 시제품 출시 및 시장 진출 |

(7) 고기능성 자외선 흡수제 개발

(가) 개요

햇빛은 자외선을 포함한 빛으로 지구를 감싸고 있으며, 스펙트럼의 자외선(UV) 부분은 짧고 강력한 파장의 빛입니다. 지구에 도달하는 자외선은 자외선 A (UVA) 와 자외선 B (UVB) 로 나뉘는데, UVA의 파장 범위는 320 ~ 400 나노미터 (nm)이고, UVB는 280 ~ 320 나노미터 (nm)입니다.

자외선 흡수제는 자외선을 흡수하여 다른 형태로 변환되어 자외선이 피부에 흡수되지 못하도록 하는 역할을 합니다. 자외선 흡수제는 고에너지 자외선을 강력하고 선택적으로 흡수할 수 있으며, 에너지 변환의 형태로 흡수된 에너지는 방출되어 열에너지또는 무해한 저에너지 방사선으로 소비되어 피부 손상을 방지하고 고분자 자외선 흡수를 방지합니다. 자외선 흡수제는 자외선의 유해한 영향 (피부암, 광손상, 주름)으로부터 피부를 보호할 뿐만 아니라 자외선을 막고, 제품, 제품의 성분, 포장재의 성분이손상되는 (색상 변색, 썩는 냄새 등) 것을 보호하는 데에도 사용할 수 있습니다.

(나) 적용 제품 : 고기능성 UVA & UVB 흡수제

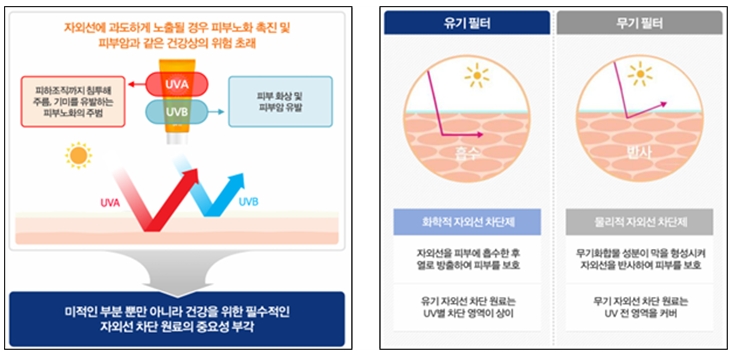

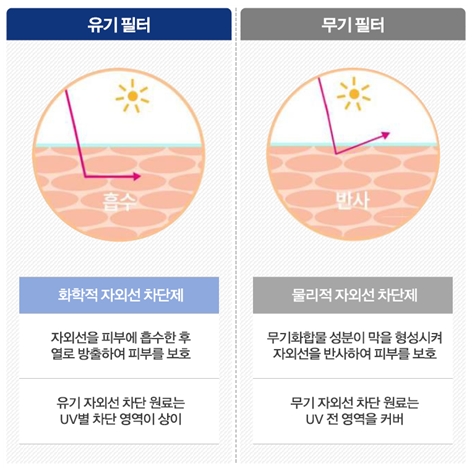

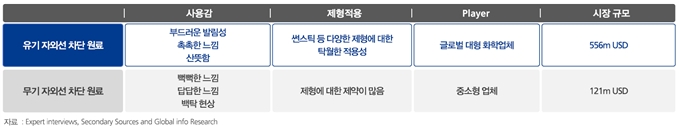

자외선 차단 원료는 유기 및 무기필터로 구분 되며, 자외선은 미적인 부분뿐만 아니라 건강을 위한 필수적인 자외선 흡수 원료의 중요성이 부각 되고 있습니다.

|

|

<자외선(UV)의 종류> |

자외선 차단 원료의 종류는 유기 필터와 무기 필터 두가지로 나누어 지며, 유기필터와 같이 화학적으로 자외선을 차단하는 기능과 무기필터와 같이 물리적으로 자외선을 반사하는 기능을 가지는 종류로 구분되고 있습니다.

|

|

<자외선 차단 원료의 종류> |

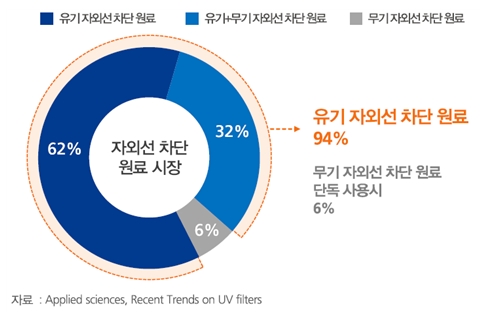

자외선 차단원료의 종류에 따라 장단점이 있어 무기 지외선 차단 원료 보다 유기 자외선 차단원료가 사용감, 적용성, 시장성 부분에서 많은 장점을 가지고 있어 유기 자외선 차단원료 중심으로 시장이 형성되어 있습니다.

|

|

. |

유기 자외선 차단 필터의 원료는 자외선을 흡수하여 열이나 다른 에너지로 변환하여 피부나 제품 등의 노화를 보호하는 기능을 가집니다.

당사에서 개발한 자외선 흡수제는 유기 자외선 차단 필터의 원료로 아래와 같은 특성을 가지고 있습니다.

- 자외선흡수제는 자외선을 흡수하여 열의 형태로 에너지를 방출하는 재료입니다.

- 자외선의 유해한 영향으로부터 재료를 보호하고 성능, 내구성, 수명 및 안정성을

향상 시키는데 중요한 역할을 합니다.

- 재료의 형태, 수명, 민감도에 따라 다양한 유형의 자외선 흡수제가 사용되고,

자외선안정제 역할도 수행하여 단기간 노출에 대한 저항성을 제공합니다.

(다) 시장 규모 및 특성

|

|

<글로벌 자외선 차단 원료 시장 현황(썬크림_성인)> |

|

|

<글로벌 자외선 차단 원료별 분류> |

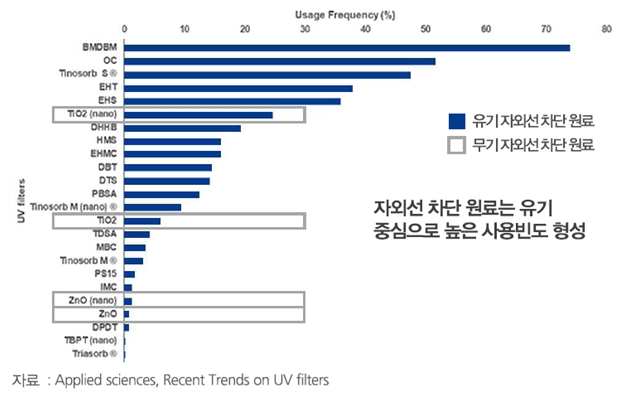

글로벌시장의 자외선 차단원료의 시장은 유기인 자외선 흡수제를 중심으로 높은 사용 빈도를 형성하고 있습니다. 글로벌 자외선 흡수제(UV) 시장 규모는 2023년에 10억 7천만 달러로 평가되었으며, 2031년까지 17억 4천만 달러에 도달할 것으로 예상되며, 2024년에서 2031년까지의 예측 기간 동안 CAGR은 6.25%입니다.

| 시장 현황 | |

| 2023년 시장 규모 | 10억 7,000만 달러 |

| 2031년 시장 규모 | 17억 4,000만 달러 |

| CAGR | 6.225% |

![이미지: [출처: Data Bridge Market Research]](data%20bridge%20market%20research.jpg) |

|

[출처: Data Bridge Market Research] |

■ 자외선 흡수제(UV) 시장 동향

"친환경 UV 흡수제에 대한 수요 증가"

환경적 지속 가능성에 대한 소비자 인식이 높아짐에 따라 자외선 흡수제(UV) 시장, 특히 친환경 UV 흡수제가 성장하고 있습니다. 이러한 제품은 천연 원료에서 추출되거나 생분해되도록 설계되어 화장품, 플라스틱, 코팅을 포함한 다양한 산업에서 지속가능한 제품에 대한 수요가 증가하고 있습니다.

■ 자외선 흡수제(UV) 시장 정의

자외선 흡수제(UV 흡수제)는 재료를 자외선(UV) 복사의 손상 효과로부터 보호하는데 도움이 되는 화학 화합물입니다. 이 제품은 자외선을 흡수하여 무해한 열로 변환하여 플라스틱, 코팅 및 기타 재료의 분해, 변색 및 기계적 특성 손실을 방지합니다. 자외선 차단제, 플라스틱 및 섬유와 같은 응용 분야에서 일반적으로 사용되는 UV 흡수제는 햇빛에 노출된 제품의 수명과 성능을 향상 시킵니다. 이 제품은 벤조페논과 벤조트리아졸의 두 가지 주요 범주로 분류되며 각각 특정 응용 분야와 다른 UV 파장에 대한 효과가 있습니다. 다양한 산업에서 UV 보호에 대한 수요가 증가함에 따라 시장 성장이 빨라지고 있습니다.

[자외선 흡수제(UV) 시장 동향]

<적용처>

■ 피부암 발병률 증가

피부암 발병률 증가는 자외선 흡수제(UV) 시장의 중요한 원동력입니다. 세계보건기구에 따르면 피부암 사례가 크게 증가하여 매년 300만 건 이상의 비흑색종 피부암과 132,000건의 흑색종 피부암이 진단되었습니다. 이러한 놀라운 추세는 대중이 자외선의 유해한 영향에 대한 인식을 높여 소비자들이 보호 조치를 취하도록 이끌었습니다.그 결과 자외선 차단제와 자외선 흡수제가 포함된 화장품과 같은 개인 관리 제품에 대한 수요가 급증하고 있습니다. 예를 들어, 2023년에는 186,680건의 새로운 흑색종사례가 진단될 것으로 추산되어 이 공격적인 형태의 피부암을 둘러싼 우려가 커지고 있음을 강조, 흑색종은 피부암 사례의 상당 부분을 차지하며 심각한 건강 위험을초래합니다. 또한 이 질병은 약 7,990명의 사망자를 낼 것으로 예상되어 흑색종과 싸우는 데 있어 조기 발견, 예방 조치 및 효과적인 치료 전략의 중요성이 강조됩니다.

■ 자동차 및 건설 응용 프로그램

자동차 코팅 및 건축 자재에서 UV 흡수제 사용이 증가함에 따라 시장 성장이 크게 촉진되었습니다. 자동차 부문에서 UV 흡수제는 외장 페인트의 내구성을 향상시켜 햇빛 노출로 인한 차량의 퇴색 및 열화를 방지합니다. 예를 들어, 2022년 10월, Songwon은 농업, 포장, 건설 및 개인 관리 등 다양한 부문에서 다양한 고객 요구를 충족하기 위해 두 가지 신제품인 SONGSORB 1164와 SONGNOX 9228을 출시했습니다. 이러한 제품은 UV 복사 및 산화 분해로부터 우수한 보호 기능을 제공하도록 설계되어 까다로운 환경에서 사용되는 재료의 수명과 신뢰성이 보장됩니다.

<기회>

■ 천연 제품에 대한 소비자 선호도

천연 및 유기농 제품에 대한 소비자 선호도가 높아지면서 자외선 흡수제 시장에서 상당한 기회가 생겨났습니다. 소비자들이 성분 안전성과 환경적 영향에 대해 더욱 의식하게 되면서 제조업체들은 천연 소재에서 추출한 자외선 흡수제를 개발하여 대응하고 있습니다. 예를 들어, BASF와 같은 회사는 식물성 원료에서 추출한 자외선 흡수제를 출시하여 환경을 의식하는 소비자들에게 어필하고 있습니다. 또한 Neutrogena와 Aveeno와 같은 브랜드는 천연 자외선 필터가 포함된 자외선 차단제를 제형하여 시장 매력을 높이고 있습니다. 이러한 변화는 소비자 수요를 충족할 뿐만 아니라 제품 제형의 혁신을 촉진하여 궁극적으로 시장 도달 범위를 확대하고 자외선 흡수제 부문 포함 발 빠른 성장을 촉진하고 있습니다.

■ 제형(Formulation)의 혁신

자외선 흡수제(UV) 시장은 제형의 지속적인 혁신으로 인해 상당한 기회를 목격하고있습니다. 제조업체는 효과적인 UV 보호 기능을 제공할 뿐만 아니라 노화 방지, 수분 공급 및 피부 회복 특성과 같은 추가 이점을 제공하는 다기능 UV 흡수제를 점점 더 개발하고 있습니다. 예를 들어, 2022년 7월 Solvay는 위생 응용 분야를 위해 특별히 설계된 새로운 UV-C 안정제 포트폴리오를 출시했습니다. 이 혁신적인 제품군은 UV-C 스펙트럼(200~280nm)의 밝은 UV 광선을 목표로 하며 폴리올레핀 응용 분야에 맞게 맞춤 제작되었습니다. 이러한 소재는 효과적인 기능을 위해 향상된 위생 및 안전 표준이 가장 중요한 수술실, 비행기 및 스포츠 경기장 내의 임상 하드웨어에 사용하기에 특히 적합합니다.

<제약/도전>

■ 원자재의 높은 비용

자외선 흡수제를 생산하는 데 사용되는 원자재 비용의 변동은 가격과 수익성에 상당한 영향을 미칩니다. 주요 성분의 가격은 공급망 중단, 지정학적 문제 또는 자연 재해로 인해 달라질 수 있으며, 이는 제조 비용을 증가시킵니다. 원자재 가격이 상승하면 제조업체는 종종 더 높은 제품 가격을 통해 이러한 비용을 소비자에게 전가할 수밖에없습니다. 이러한 증가는 고객이 더 저렴한 대안이나 대체 제품을 찾으면서 수요를 감소시킬 수 있습니다. 결과적으로 원자재 비용의 이러한 변동성은 제조업체가 변동하는 투입 비용에 대처하는 동안 경쟁력 있는 가격을 유지하기 위해 고군분투함에 따라 시장 성장을 방해할 수 있습니다.

■ 대체 제품의 가용성

대체 제품의 가용성은 자외선 흡수제(UV) 시장을 상당히 방해합니다. 물리적 장벽 및 고급 제형과 같은 대체 기술의 등장은 기존 UV 흡수제에만 의존하지 않고도 소비자에게 UV 방사선으로부터 효과적인 보호를 제공합니다. 이러한 대체 제품은 종종 향상된 성능, 적용 용이성 또는 개선된 안전 프로필을 제공하여 소비자를 기존 옵션에서 멀어지게 합니다. 이러한 대체 제품에 대한 인식이 커짐에 따라 제조업체는 UV흡수제 제품에 대한 수요가 감소할 수 있습니다. 또한 혁신적인 솔루션의 채택이 증가함에 따라 기존 UV 흡수제 공급업체의 가격 경쟁과 시장 점유율 감소로 이어져 시장 내의 과제가 더욱 심화 될 수 있습니다.

(라) 제품 개발 계획

당사의 빛, 파장을 제어하는 소재 개발 기술 노하우를 바탕으로 코스메틱 분야의 중간체 제조업체와 협업을 통한 고기능성 자외선(UV) 흡수제를 개발하여 다양한 산업(화장품, 코팅, 플라스틱 등)에 적용을 준비하고 있으며, 글로벌시장 경쟁력을 확보하여 해외시장 진출 목표로 하고 있습니다. 24년부터 개발을 시작하여 25년 현재 양산화 단계에 있으며, 25년 하반기부터 본격적인 제품 출시를 기대하고 있습니다.

| [제품 개발 계획] |

| 연도 | 개발단계 | 내용 | 제품출시 |

| 2024년~2025년 | 1단계 | 실험실 규모의 자외선 흡수제 개발 및 코스메틱 분야 In Vitro 및 Vivo Test 완료 및 Scale Up을 통한 양산화 준비 | Application 적용 완료 |

| ~2026년 | 2단계 | 양산화 라인구축 및 판매 개시 | 고품질 제품 양산 |

| 2026년~ | 3단계 | 글로벌 시장 진출 및 Application 확대 | 신규 적용 분야 발굴 |

3. 원재료 및 생산설비

가. 주요 원재료 매입 현황

| (단위 : 천원) |

| 품목명 |

2024년 (제22기) |

2023년 (제21기) |

2022년 (제20기) |

|---|---|---|---|

| 중간체(CP-INT) | 225,627 | 732,676 | - |

| AMT | 502 | 75,843 | 32,400 |

| LCA(*) | (5,344) | 200,760 | 356,956 |

| CORE LAMP | 278,918 | 1,290,571 | 2,810,856 |

| 기타 | 218,278 | 124,306 | 261,650 |

| 합 계 | 717,981 | 2,424,156 | 3,461,862 |

(*)단가 조정으로 인한 변동차이

나. 주요 원재료의 가격변동추이

첨단보안시장의 특성상 원재료 수급의 급격한 변동 등의 유사시를 대비하여 안전재고를 필수적으로 확보하여야 하고, 이를 위하여 원재료 공급업체와의 지속적인 소통 및 대량 구매를 통해 구입단가 인하와 최소 1년 이상의 원재료를 확보하고 있습니다.

| (단위 : 원) |

| 품목 | 2024년 (제22기) |

2023년 (제21기) |

2022년 (제20기) |

|---|---|---|---|

| 중간체(CP-INT) | 1,660,000 | 1,575,140 | - |

| AMT | 60,700 | 54,019 | 54,000 |

| LCA | - | 50,190 | 93,936 |

| CORE LAMP | 459,502 | 450,304 | 468,476 |

다. 생산 및 생산설비에 관한 사항

첨단보안물질의 경우 화학적, 물리적 특성에 맞는 제품의 개발도 중요하지만, 양산화한 제품의 독성, 안정성평가 및 양산공정에서의 각종 변수가 민감하게 작용하기 때문에, 각 물질이 고유기능을 가질수 있도록 생산과정을 표준화하고, 품질의 위험요소의제어가 가능한 설비, 매뉴얼과 함께 작업자의 경험과 능력도 매우 중요합니다.

이에 양산화 공정확립도 일종의 기술 장벽으로 신규 사업자들의 진입을 어렵게 만드는 매우 중요한 요소에 해당되고, 이에 당사에서는 주요 경영진을 비롯한 다 경력자의 Know-How를 가진 핵심기술 인력과 함께 양산화 공정을 확립하였습니다.

보안물질의 생산 공정은 많은 작업시간과 높은 수준의 지식과 기술이 요구되는 생산공정으로 기술 습득에 많은 노력과 시간을 필요로 하는데, 당사에서는 전문화 된 직무교육을 통하여 전문 인력양성을 위해 최선의 노력을 다하고 있으며, 전문화 된 기술로 고품질의 보안물질을 개발 및 생산하고 있습니다.

마. 생산능력 및 생산실적

| (단위 : kg, 천원) |

| 품목명 | 구 분 |

2024년 (제22기) |

2023년 (제21기) |

2022년 (제20기) |

|||

|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | ||

| 근적외선흡수/반사안료 | 생산실적 | 1,674 | 1,958,743 | 1,438 | 2,050,419 | 1,933 | 3,128,112 |

| 적외선 발광체 | 생산실적 | 79 | 129,805 | 968 | 1,273,417 | 1,780 | 1,963,430 |

| 자외선 유기 형광 안료 | 생산실적 | 333 | 634,771 | 220 | 425,986 | 204.31 | 351,545 |

- 각 제품별 생산능력은 총생산 가능시설에 제품별 표준작업시간을 적용하여

산출 하였습니다.

4. 매출 및 수주상황

가. 매출현황

| (단위 : 천원) |

| 매출유형 | 품 목 | 2024년 (제22기) | 2023년 (제21기) | 2022년 (제20기) |

|---|---|---|---|---|

| 제품 | 근적외선 흡수/반사안료 | 1,958,743 | 2,050,419 | 3,128,112 |

| 적외선 발광체 | 129,805 | 1,273,417 | 1,963,430 | |

| 자외선 유기 형광 안료 | 634,771 | 425,986 | 351,545 | |

| Plasma Guard 222 | 361,894 | 500,403 | 1,431,524 | |

| 기타 | 24,838 | - | 483,617 | |

| 상품 | 전력반도체(SiC) 외 | 1,525,205 | 195,298 | 46,236 |

| 기타 | 기타 | 14,431 | 137,350 | 5,300 |

| 합 계 | 4,649,687 | 4,582,873 | 7,409,764 | |

나. 수주상황

당사의 주요제품은 첨단보안과 관련된 제품으로 각 제품별로 안전재고를 확보하고 있어, 고객의 발주부터 납품까지 걸리는 기간이 단기간에 이루어지기 때문에, 수주와관련된 사항은 없습니다.

5. 위험관리 및 파생거래

가. 환위험 및 위험관리

환위험은 환율의 변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동할 위험입니다. 당사는 보고서 제출일 현재 기능통화 이외의 외화로 표시된 화폐성자산의 비중이 작아 당사의 손익에 미치는 영향은 중요하지 않습니다.

나. 유동성위험 및 위험관리

유동성 위험이란 당사가 일시적인 자금부족으로 정해진 결제시점에서 결제의무를 이행하지 못함으로써 거래 상대방의 자금조달계획 등에 악영향을 미치게 되는 위험을 의미합니다. 회사는 충분한 적립금과 차입한도를 유지하고 예측현금흐름과 실제현금흐름을 계속하여 관찰하고 금융자산과 금융부채의 만기구조를 대응시키면서 유동성위험을 관리하고 있습니다.

다. 시장위험과 위험관리

시장위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻합니다. 당사의 경영진은 내부적으로 예측현금흐름을 계속적으로 관찰하고 시장 위험을 지속적으로 모니터링하며 위험을 관리하고있습니다.

라. 기타위험 및 위험관리

상기 언급된 위험들 이외에 대한 자세한 사항은 제2부 발행인에 관한 사항 - III. 재무에 관한 사항 - 5. 재무제표 주석 을 참조하시기 바랍니다.

마. 파생상품 거래현황

- 당사는 보고서 작성일 현재 해당사항이 없습니다.

6. 주요계약 및 연구개발활동

가. 경영상의 주요계약 등

<매출계약>

| (단위 : 원,$) | |||||

|---|---|---|---|---|---|

| 계약일자 | 계약기간 | 계약상태방 | 내 용 | 금액 | 비고 |

| 2017.09.22 | 2017.09.22.~2020.12.31. | PROCHEM | 물품구매계약 | $2,000,000 | 러시아 |

| 2018.06.01 | 2018.06.01.~2018.12.31. | 한국조폐공사 | 차기 신분증용 비가시 형광 옵셋잉크 국산화 | - | 성과 공유제 계약 |

| 2020.11.30 | 2020.12.01.~2021.12.30. | 한국조폐공사 | 잉크젯 프린터용 비가시 녹색형광 보안잉크 국산화 개발 | - | 성과 공유제 계약 |

| 2020.02.24 | 2020.02.24.~2020.12.31. | 한국조폐공사 | 근적외선흡수제 구매 연간 단가계약 | \1,485,000,000 | 매년 계약 |

| 2020.02.25 | 2020.02.24.~2020.12.31. | 한국조폐공사 | 안료 2종 구매 연간단가계약 | \1,016,892,800 | 매년 계약 |

| 2020.11.30 | 2020.12.01.~2021.12.30. | 한국조폐공사 | 잉크젯 프린터용 비가시 녹색형광 보안잉크 국산화 개발 | - | 성과 공유제 계약 |

| 2021.07.08 | 2021.07.08.~2021.09.03. | 한국조폐공사 | 제품공급계약 | \822,224,000 | - |

| 2022.01.10 | 2022.01.10.~2022.12.31. | 글로리케미칼 | 제품공급계약 | \1,105,200,000 | - |

| 2022.01.11 | 2022.01.01.~2022.03.18. | 한국조폐공사 | 제품공급계약 | \867,224,000 | - |

| 2022.01.25 | 2022.01.24.~2022.02.09. | 한국조폐공사 | 제품공급계약 | \1,268,100,400 | - |

| 2022.05.30 | 2022.05.30.~2023.12.31. | Eden Park Illumination | 제품공급계약 | $350,900 | 미국 |

| 2022.08.16 | 2022.08.16.~2022.09.16. | 한국조폐공사 | 제품공급계약 | \904,446,400 | - |

| 2022.11.22 | 2022.11.22.~2022.12.31. | 한국조폐공사 | 제품공급계약 | \898,938,000 | - |

| 2022.12.08 | 2022.12.08.~2022.12.14. | 국내 제조회사 | 제품공급계약 | \452,266,182 | - |

| 2022.12.23 | 2022.12.23.~2023.02.28 | 국내 제조회사 | 제품공급계약 | \822,224,000 | - |

| 2023.08.31 | 2023.08.31~2023.09.08 | 국내 제조회사 | 제품공급계약 | \1,347,650,000 | - |

| 2024.01.02 | 2024.01.02 ~ 2024.02.01 | 해외 제조회사 | 제품공급계약 | \269,893,720 | - |

| 2024.01.12 | 2024.01.02 ~ 2024.02.01 | 해외 제조회사 | 제품공급계약 | \708,221,677 | - |

| 2024.03.27 | 2024.03.27 ~ 2024.04.30 | 국내 제조회사 | 제품공급계약 | \390,000,000 | - |

| 2024.07.23 | 2024.07.23 ~2024.11.03 | TAISIC MATERIAL CORP. | 제품공급계약 | \522,113,600 | 대만 |

| 2025.02.18 | 2025.02.17~2025.03.18 | 국내 제조회사 | 제품공급계약 | \825,000,000 | - |

| 2025.03.07 | 2025.03.06~2025.12.22 | TAISIC MATERIALS CORP. | 제품공급계약 | \576,576,000 | 대만 |

<기타계약>

| (단위 : 원) | ||||

|---|---|---|---|---|

| 계약일자 | 계약처 | 계약기간 | 내용 | 금액 |

| 2019.12.16 | 한국화학연구원 | 2020.01.01.~ 2021.12.31. | 보안재료용 근적외선 흡수 유기 색소 개발 | 100,000,000 |

| 2019.07.04 | 애경화학(주) | 계약일로부터 5년 | 위탁생산 | - |

| 2021.01.06 | 키움증권(주) | 상장일 6개월 이후 부터 18개월 이내 (상장일 2021.03.09) |

신주인수권 부여 80,000 주 (행사가격은 공모가격인 20,000원) |

1,600,000,000 |

| 2021.04.15 | (주)하이원종합건설 | 2021.04.15. ~ 2022.07.15. | 탄천공장 신축 공사 | 3,531,000,000 |

| 2021.04.15 | 기흥플랜트(주) | 2021.04.15. ~ 2022.07.15. | 탄천천 신축공장 건설 (기계공사) | 5,100,000,000 |

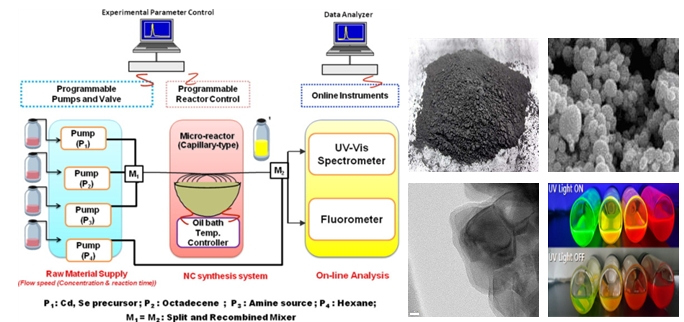

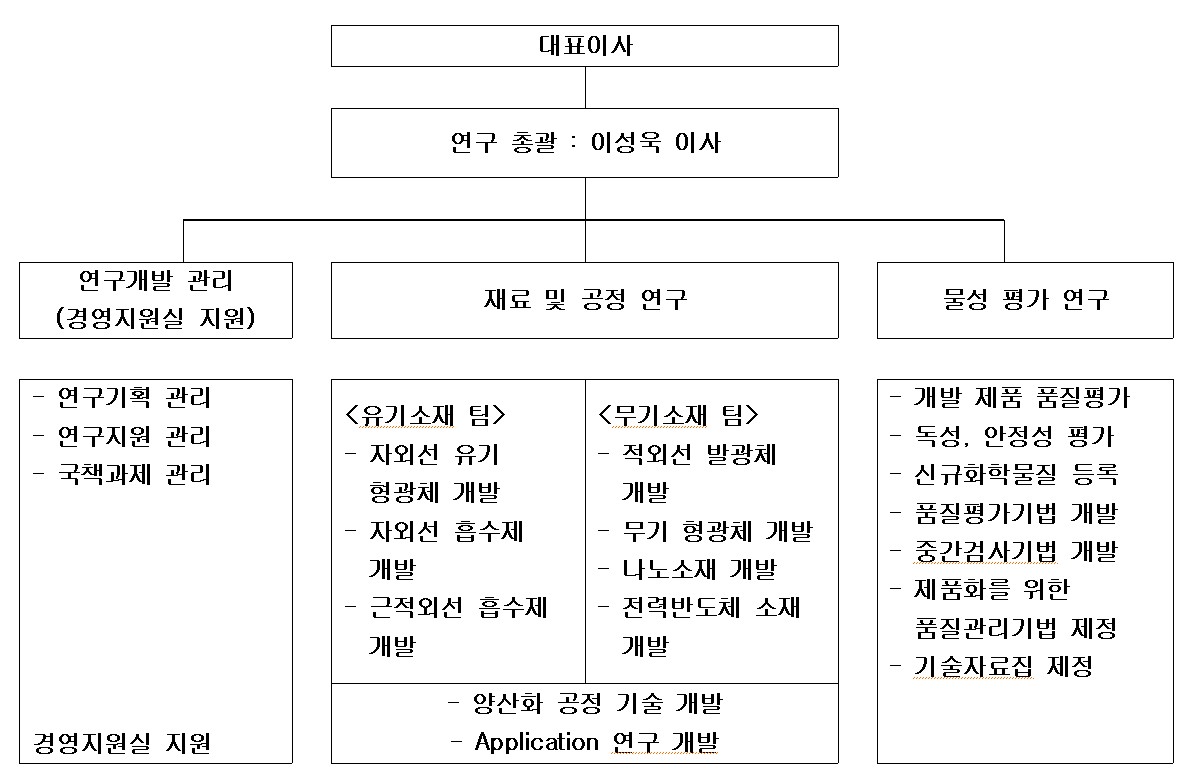

나. 연구 개발 활동의 개요 및 연구개발비용

| (단위 : 천원) | ||||

|---|---|---|---|---|