|

|

250320 대표이사등의확인서 |

사 업 보 고 서

(제 32기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 미래컴퍼니 |

| 대 표 이 사 : | 김 준 구 |

| 본 점 소 재 지 : | 경기도 화성시 양감면 정문송산로 69-12 |

| (전 화) 031-350-9997 | |

| (홈페이지) http://www.meerecompany.com | |

| 작 성 책 임 자 : | (직 책) 경영기획실장 (성 명) 황 지 석 |

| (전 화) 031-350-9997 | |

【 대표이사 등의 확인 】

|

|

250320 대표이사등의확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

1) 연결대상 종속회사 현황(요약)연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | - |

| 합계 | 1 | - | - | 1 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 미래컴퍼니'라고 표기합니다.

또한 영문으로는 meerecompany Incorporated라 표기합니다.

다. 설립 일자 및 존속 기간

1984년 11월 1일 미래엔지니어링으로 설립한 후 1992년 12월 30일 (주)미래엔지니어링으로 법인전환하였습니다. 이후 2004년 (주)미래컴퍼니로 사명 변경을 하고 디스플레이 제조장비 등의 최첨단 제품 생산 등을 주 영업목적으로 하고 있으며, 2005년 1월, 발행주식을 한국증권거래소가 개설하는 코스닥증권시장에 상장한 주권 상장법인입니다.

라. 본사의 주소, 전화번호 및 홈페이지

주 소 : 경기도 화성시 양감면 정문송산로 69-12

전화번호 : 031) 350-9997

홈페이지 : http://www.meerecompany.com

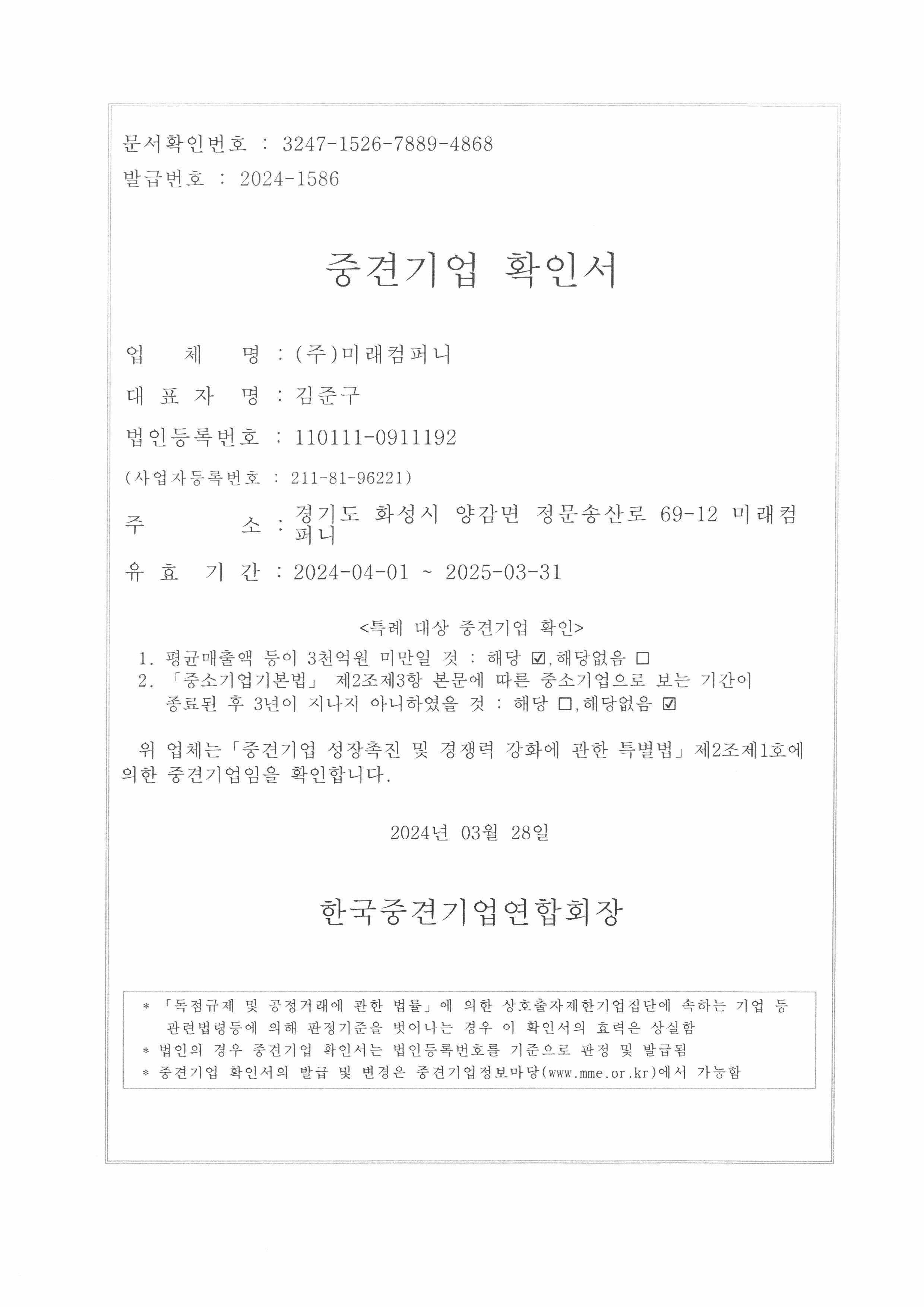

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요사업의 내용

당사는 반도체 및 디스플레이 제조장비를 생산하는 사업을 주력으로 하고 있으며, 디스플레이 패널 가공 분야에서 글로벌 최고 수준의 기술력을 보유하고 있습니다. 당사의 핵심 장비인 Edge Grinder는 디스플레이 패널의 Edge를 Grinding Wheel을 이용하여 원하는 치수, 형상, 조도 등을 갖게 가공하여 디스플레이 패널의 내구성을 향상시키는 장비입니다. 다년간 축적한 정밀 연삭 가공 기술을 활용하여 반도체 등 인접산업으로 진출 성과를 창출하고 있습니다.

또한, ToF 3D 카메라 및 복강경 수술로봇 사업을 진행하고 있습니다. 당사 주요 사업의 자세한 사항은 동 보고서의 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

사. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2005년 01월 04일 | 기타 |

2. 회사의 연혁

가. 회사의 본점 소재지 및 그 변경

최근 사업 연도 기간 내 변동 없습니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 26일 | 정기주총 | 기타비상무이사 이윤희 | 사내이사 김준구 사내이사 김준홍 사외이사 강신익 |

- |

| 2020년 03월 26일 | - | 대표이사 김준구 | - | - |

| 2020년 04월 02일 | - | - | - | 사내이사 반석원 |

| 2021년 03월 31일 | 정기주총 | 사내이사 류재연 사외이사 이관수 |

사내이사 김준구 | 사외이사 정희원 |

| 2021년 04월 05일 | - | - | 대표이사 김준구 | - |

| 2022년 03월 07일 | - | - | - | 사내이사 김준홍 |

| 2022년 03월 29일 | 정기주총 | 사내이사 황지석 사외이사 안영욱 |

사내이사 정우영 | 사외이사 강신익 |

| 2023년 03월 27일 | 정기주총 | - | 기타비상무이사 이윤희 | - |

| 2024년 03월 25일 | 정기주총 | 사외이사 박승한 | 사내이사 김준구 사내이사 류재연 |

사외이사 이관수 |

※ 제 31기 정기주주총회(2024년 3월 25일)에서 김준구 사내이사, 류재연 사내이사가 재선임되었으며, 이관수 감사위원회 위원이 되는 사외이사가 중도퇴임 및 박승한 감사위원회 위원이 되는 사외이사가 신규 선임되었습니다.

다. 최대주주의 변동

최근 사업 연도 기간 내 변동 없습니다.

라. 상호의 변경

| 변경일자 | 변경전 상호 | 변경후 상호 | 변경사유 | 비고 |

| 2004년 10월 11일 | (주)미래엔지니어링 | (주)미래컴퍼니 | 상호변경을 통한 회사의 이미지 제고 | - |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 사업 연도 기간 내 변동 없습니다.

바. 회사가 합병등을 한 경우 그 내용

| 일자 | 내용 |

| 2007. 04. | 터치스크린 제조회사 주식회사 미래디피 설립 후 계열회사 편입 |

| 2007. 08. | 의료용 수술로봇 제조회사 주식회사 래보 설립 후 계열회사 편입 |

| 2007. 12. | 국제공동기술개발사업협약 체결(복강경 수술 로봇(산업자원부)) |

| 2008. 06. | 수출유망중소기업 지정(경기도) |

| 2008. 12. | ATC 신규과제 협약 체결(LCD Repair System(한국산업기술평가원)) |

| 2012. 01. | (주)이턴 흡수합병 |

사. 회사의 업종 또는 주된 사업의 변화

최근 사업 연도 기간 내 변동 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 일자 | 내용 |

| 2016. 06. | World Class 300 선정 |

| 2017. 08. | 레보아이(Revo-i) 수술로봇시스템 제조허가 취득(식품의약품안전처) |

| 2018. 03. | 복강경수술로봇 레보아이(Revo-i) 출시 |

| 2018. 06. | 대한민국 코스닥 대상 수상 |

| 2019. 12. | 2019년 세계일류상품 선정(2005년 이후 유지) |

| 2020. 07. | 코스닥 라이징스타 선정(3년 연속) |

| 2021. 01. | 소재ㆍ부품ㆍ장비(소부장) 으뜸 기업 선정 |

| 2021. 05. | 혁신기업 국가대표 1000 선정 |

| 2021. 05. | 레보아이(Revo-i) 혁신의료 기기 10호 지정 |

| 2021. 12. | 2021년 올해의 로봇 기업 전문 서비스 로봇 부문 선정 |

| 2022. 05. | 의료기기산업진흥 국무총리 표창 수상 |

| 2022. 11. | 소부장 기술개발 유공 포상 국무총리 표창 수상 |

| 2022. 12. | 제29회 기업혁신 대한상공회의소 회장상 표창 수상 |

| 2023. 02. | 제24회 한국의료기기산업협회 식품의약품안전처장 표창 수상 |

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원,주 ) |

| 종류 | 구분 | 32기 (2024년말) |

31기 (2023년말) |

30기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 8,817,884 | 8,817,884 | 8,586,820 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 4,408,942,000 | 4,408,942,000 | 4,293,410,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 4,408,942,000 | 4,408,942,000 | 4,293,410,000 |

4. 주식의 총수 등

가. 주식의 총수 현황

당사는 보고서 제출일 현재 발행할 주식의 총수는 100,000,000주이며, 기준일 현재까지 발행한 주식의 총수는 보통주 8,817,884주입니다. 유통주식수는 자사주 891,255주를 제외한 의결권이 있는 보통주 7,926,629주입니다.

주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 8,817,884 | - | 8,817,884 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 8,817,884 | - | 8,817,884 | - | |

| Ⅴ. 자기주식수 | 891,255 | - | 891,255 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 7,926,629 | - | 7,926,629 | - | |

| Ⅶ. 자기주식 보유비율 | 10.11 | - | 10.11 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 565,168 | - | - | - | 565,168 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 565,168 | - | - | - | 565,168 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 305,247 | - | - | - | 305,247 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 305,247 | - | - | - | 305,247 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 20,840 | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 891,255 | - | - | - | 891,255 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2019년 06월 24일 | 2020년 06월 23일 | 500 | 497 | 95.5 | - | - | 2020년 06월 23일 |

※ 상기 신탁계약은 2014년 6월 24일 최초 계약 체결 이후 5차례에 걸쳐 연장하였으며, 2020년 6월 23일 기간 만료로 계약 해지하였습니다.

라. 자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

2005년 07월 05일 | 보통주 | 2005.07.11 ~2005.07.28 |

자사주식 가격안정 및 주주가치 제고 |

6개월이상 | 205,479 | - | - | 205,479 | - |

| 2006년 02월 22일 | 보통주 | 2006.02.27 ~2006.05.16 |

자사주식 가격안정 및 주주가치 제고 |

6개월이상 | 370,370 | - | - | 575,849 | - | ||

| 신탁계약에 의한 취득 |

2006년 05월 22일 | 보통주 | 2006.05.22 ~2012.05.09 |

자사주식 가격안정 및 주주가치 제고 |

6개월이상 | 217,345 | - | - | 793,194 | - | |

| 2014년 06월 24일 | 보통주 | 2014.06.24 ~2020.06.13 |

자사주식 가격안정 및 주주가치 제고 |

6개월이상 | 87,902 | - | - | 881,096 | - | ||

| 기타 취득 | 2006년 03월 24일 | 보통주 | - | 주식배당 단수주 취득 |

- | 496 | - | - | 881,592 | (*1) | |

| 2017년 03월 31일 | 보통주 | - | - | - | - | 11,177 | - | 870,415 | (*2) | ||

| 2018년 03월 22일 | 보통주 | - | 주식배당 단수주 취득 |

- | 1,824 | - | - | 872,239 | (*3) | ||

| 2019년 03월 27일 | 보통주 | - | 주식배당 단수주 취득 |

- | 2,840 | - | - | 875,079 | (*4) | ||

| 2020년 03월 26일 | 보통주 | - | 주식배당 단수주 취득 |

- | 3,414 | - | - | 878,493 | (*5) | ||

| 2022년 03월 29일 | 보통주 | - | 주식배당 단수주 취득 |

- | 6,172 | - | - | 884,665 | (*6) | ||

| 2023년 03월 27일 | 보통주 | - | 주식배당 단수주 취득 |

- | 6,590 | - | - | 891,255 | (*7) | ||

| 총계 | 902,432 | 11,177 | - | 891,255 | - | ||||||

(*1) 2006년 03월 24일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 496주

(*2) 2017년 03월 31일 한국증권금융 우리사주조합원 11,177주 출연

(*3) 2018년 03월 22일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 1,824주

(*4) 2019년 03월 27일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 2,840주

(*5) 2020년 03월 26일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 3,414주

(*6) 2022년 03월 29일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 6,172주

(*7) 2023년 03월 27일, 주주총회에서 결의된 주식배당으로 취득한 단수주 취득분 6,590주

1) 자기주식 보유 목적

주식가치 안정화 및 주주가치 제고

2) 자기주식 취득계획

보고서 제출일 기준 자기주식 취득계획은 없습니다.

3) 자기주식 처분계획

보고서 제출일 기준 자기주식 처분 계획은 없습니다.

4) 자기주식 소각계획

보고서 제출일 기준 자기주식 소각 계획은 없습니다.

5. 정관에 관한 사항

가. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2023년 03월 27일 | 제30기 정기주주총회 | - 제17조(주주명부의 폐쇄 및 기준일) - 제55조(이익배당) - 부칙 |

- 금융위원회의 자본시장 선진화 방안에 따라 '정기주주총회'에서 '의결권을 행사할 자'와 '배당을 받을 자'를 분리할 수 있는 근거 마련을 위한 조문 정비 - 금융위원회의 자본시장 선진화 방안에 따라 이사회가 정한 배당기준일을 사전에 공고할 수 있는 근거 마련을 위한 조문 정비 - 부칙 시행일 신설 |

| 2022년 03월 29일 | 제29기 정기주주총회 | - 제16조의2(주주명부의 작성ㆍ비치) - 제17조(주주명부의 폐쇄 및 기준일) - 부칙 |

- 전자증권법(주식,사채 등의 전자등록에 관한 법률) 제37조제6항의 규정 내용 반영 등 - 불필요한 일부 문구 삭제하여 조문 정비 - 부칙 시행일 신설 |

| 2021년 03월 31일 | 제28기 정기주주총회 |

- 제 2조, 목적 - 제 13조, 신주의 배당기산일 - 제 21조, 소집시기 - 부칙 |

- 사업 명확화 및 신규 사업 진출을 위한 사업 목적 추가 - 주식 등의 전자등록 의무 요건 완화 - 상법 개정에 따른 조문 정비 - 상법 개정에 따른 주주총회 개최시기의 유연성 확보 - 이자 지급에 대한 조문 정비 및 전략적인 한도 상향 - 전략적인 한도 상향 - 전략적인 한도 상향 - 상법 개정에 따른 주주총회 개최시기의 유연성 확보 - 신속한 의사결정을 위해 이사회 소집 통지일 단축 - 상법 개정에 따른 전자투표 도입 관련 조문 정비 - 조문 이관에 따른 변경 - 상법 개정에 따라 감사위원회 위원 선임 및 해임에 관한 조문 신설 - 상법 개정에 따른 문구 정비 - 상법 개정에 따른 정기주주총회 개최시기의 유연성 확보 - 동등배당에 대한 조문 정비 - 부칙 시행일 신설 |

| 2019년 03월 27일 | 제26기 정기주주총회 | - 제8조(주권의 종류) - 제8조의2(주식 등의 전자등록) - 제15조(명의개서대리인) - 제16조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) - 제17조(주주명부의 폐쇄 및 기준일) - 제18조(전환사채의 발행) - 제19조(신주인수권부사채의 발행) - 제19조의2(교환사채의 발행) - 제20조(사채발행에 관한 준용규정) - 제21조(소집시기) - 제25조(주주총회의 의장) - 제49조(감사위원회의 직무 등) - 제53조(외부감사인의 선임 - 부칙(시행일) |

- 주권 전자등록의무화에 따라 삭제 및 제목 수정 - 주권 전자등록의무화에 따라 신설 - 주식 등의 전자등록에 따른 주식사무처리 변경 - 조항 삭제 - 자구수정 - 한도 증액 - 한도 증액 - 한도 증액 - 제16조의 삭제에 따른 문구정비 - 자구수정 - 향후 필요 시, 경영의 효율화를 위한 선제 대비 - 외부감사인 선정권한의 개정내용 반영 - 외부감사인 선정권한의 개정 내용 반영 - 부칙 신설 |

| 2017년 03월 24일 | 제24기 정기주주총회 | - 제2조(목적) - 제5조(발행예정주식총수) - 제10조(신주인수권) - 제12조(주식매수선택권) - 제18조(전환사채의 발행) - 제19조(신주인수권부사채의 발행) - 제19조의2(교환사채의 발행) - 제36조(이사의 임기) - 제53조(외부감사인의 선임) - 제57조(배당금지급청구권의 소멸시효) - 부칙(시행일) |

- 사업 목적의 추가 및 변경 - 수권주식수 증가 - 신주의 비율과 종류를 동종업계 수준으로 조정 - 명확한 표현을 위한 전면 수정 - 액면 총액을 거래소 권장 수준으로 개정 - 액면 총액을 거래소 권장 수준으로 개정 - 코스닥 표준 정관에 준하여 신설 - 「상법」제383조 제2항에 따른 개정 - 외부감사에 관한 법률에 따른 개정 - 배당금지급 청구권의 소멸시효 신설 - 부칙 신설 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자동화 설비 제조 판매 | 영위 |

| 2 | 자동화 설비 연구 개발 | 영위 |

| 3 | 부품 개발 및 제조 판매 | 영위 |

| 4 | 태양전지 제조장비 제조 판매 | 영위 |

| 5 | 의료기기 제조 판매 | 영위 |

| 6 | 의료기기 연구 개발 | 영위 |

| 7 | 생명공학 및 생명공학 관련사업 | 영위 |

| 8 | 교육 서비스업 및 사업관련 서비스업 | 영위 |

| 9 | 무역업 및 무역 대리점업 | 영위 |

| 10 | 기술용역 및 기타용역사업 | 영위 |

| 11 | 부동산 매매 및 임대업 | 영위 |

| 12 | 반도체 및 디스플레이 제조 설비 및 부품 제조 판매 | 영위 |

| 13 | 이차전지 제조 설비 및 부품 제조 판매 | 영위 |

| 14 | 이차전지 검사 설비 및 부품 제조 판매 | 영위 |

| 15 | 이차전지 설비 연구 개발 | 영위 |

| 16 | 기타 위에 부대되는 사업 및 투자 | 영위 |

다. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 03월 31일 | - | 반도체 및 디스플레이 제조 설비 및 부품 제조 판매 |

| 추가 | 2021년 03월 31일 | - | 이차전지 제조 설비 및 부품 제조 판매 |

| 추가 | 2021년 03월 31일 | - | 이차전지 검사 설비 및 부품 제조 판매 |

| 추가 | 2021년 03월 31일 | - | 이차전지 설비 연구 개발 |

| 추가 | 2021년 03월 31일 | - | 기타 위에 부대되는 사업 및 투자 |

라. 변경 사유

1) 변경 취지 및 목적, 필요성

당사는 지난 2021년 3월 31일 제28기 정기주주총회에서 기존 영위 사업 목적을 명확히하고, 향후 신사업 추진을 위해 정관에 사업목적을 일부 추가하였습니다.

2) 사업목적 변경 제안 주체

해당 사업목적 추가는 이사회를 통해 결정되었으며, 지난 2021년 3월 31일 제28기 정기주주총회를 통해 승인되었습니다.

3) 사업목적 변경이 주된 사업에 미치는 영향 등

신사업 추진 및 준비를 위한 사업목적 추가로 당사가 기존의 수행중인 사업에 미치는영향은 없습니다.

마. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 반도체 및 디스플레이 제조 설비 및 부품 제조 판매 | 2021년 03월 31일 |

| 2 | 이차전지 제조 설비 및 부품 제조 판매 | 2021년 03월 31일 |

| 3 | 이차전지 검사 설비 및 부품 제조 판매 | 2021년 03월 31일 |

| 4 | 이차전지 설비 연구 개발 | 2021년 03월 31일 |

| 5 | 기타 위에 부대되는 사업 및 투자 | 2021년 03월 31일 |

※ 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

- 당사는 디스플레이 제조설비 및 부품 제조 사업은 영위하고 있었으며 별도의 투자금액 및 조직구성은 발생하지 않습니다.

- 반도체와 이차전지 등의 신사업 추진 및 기타 부대되는 사업 및 투자 등의 준비를 위해 신규 사업목적을 추가하였습니다.

※ 시장의 주요 특성ㆍ규모 및 성장성

1. 반도체 장비

가. 반도체 장비 시장의 특성

- 반도체 장비 산업은 반도체 제조를 위한 실리콘 웨이퍼 생산부터 웨이퍼를 가공 하여 칩을 만들고, 조립 및 검사하는 단계까지 각 공정을 수행하기 위해 이용되는 장비와 관련된 산업을 의미합니다. 반도체 장비 산업은 전방산업인 반도체 제조 산업의 업황에 영향을 받으며, 효율적인 반도체 장비의 선정이 반도체 제조 업체의 경쟁력을 좌우하기에 반도체 장비의 성능 및 신뢰성이 중요한 시장입니다.

나. 반도체 장비 시장 성장성

- 반도체 장비 시장은 지속적인 반도체 수요 증가 및 반도체 공정 변화에 따라 지속적으로 성장을 하고 있습니다. 반도체 수요는 스마트기기의 보급으로 인해 지속적 으로 증가하고 있으며, 최근 인공지능, 자율주행전기차, 사물인터넷(IoT) 등과 같 은 새로운 반도체 수요로 인해 지속적으로 증가로 있습니다. 또한, 반도체 패키징 분야에서 반도체 성능 개선을 위한 다양한 공법이 개발됨에 따라 반도체 공정 또 한 지속적으로 변화하고 있습니다. 이러한 반도체 수요 증가 및 반도체 공정 변화 로 인해 신규 반도체 장비에 대한 수요는 지속적으로 증가할 것으로 예상됩니다.

2. 이차전지 장비

가. 이차전지 장비 시장의 특성

- 이차전지 제조 및 검사 설비 시장은 양극재, 음극재, 전해질을 비롯한 소재의 배합,전극 및 배터리셀 제조하고 각 공정을 검사하는 단계까지 각 공정을 수행하기 위 해 이용되는 장비와 관련된 산업을 의미합니다.

나. 이차전지 장비 시장 성장성

- 이차전지 산업은 과거 노트북, 스마트폰 등 IT기기용 전지를 중심으로 성장하여 왔으나, 이차전지의 성능 개선을 통해 적용범위가 전기차, 개인이동장치 등에 적 용됨에 따라 이차전지 수요가 급격하게 늘어나 현재는 EV용 전지가 2차전지 산업의 성장을 주도하고 있습니다. 이러한 이차전지 수요 증가에 따라 이차전지를 제조 및 검사하는 설비 역시 그 수요가 늘어날 것으로 예상됩니다. 또한, 이차전지를 구성하는 전해질을 기존 액체에서 고체로 전환하는 전지 개발이 진행됨에 따라 향후, 전고체 전지가 상용화될 경우 기존 리튬 이차전지의 공정 변화가 예상되며 이차전지 제조 및 검사 설비 수요가 발생할 것으로 예상됩니다.

3. 기타 위에 부대되는 사업 및 투자

- 정관상의 사업목적에 부대되는 사업 및 투자업은 당사 정관에 기재된 각 사업목적에 해당되는 주된 사업이 속한 시장에 종속되며 주된 사업이 속한 시장의 규모 및 성장에 영향을 받을 것으로 예상됩니다.

※ 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

1. 반도체장비

- 당사는 반도체 제조 장비 개발을 위해 당사가 기 보유중인 취성재료 가공 테스트 연구장비를 이용하여 반도체 장비 개발을 하였습니다. 현재 반도체 제조 장비군 확대를 위한 연구개발 및 자체투자를 지속하고 있습니다.

2. 이차전지 장비

- 당사는 이차전지 제조 및 검사 설비 개발을 위해 전고체 전지 제조 및 비파괴 검사설비 개발에 대한 국책과제를 완료하였으며 향후 고객사 전고체 전지 관련 투자시 당사 장비 선정을 위한 연구개발 및 자체투자를 지속하고 있습니다.

3. 기타 위에 부대되는 사업 및 투자

- 당사는 주된 사업에 부대되는 사업과 주된 사업에 관련된 투자처에 직접 또는 간접적인 방식으로 투자하고 있으며, 투자 규모 및 금액은 당사의 재무상황을 고려하여 집행하고 있습니다.

※사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

1. 반도체 장비

- 반도체 제조 장비 개발을 위한 인력을 구성하여 개발을 진행하고 있습니다.

당사는 반도체 웨이퍼를 가공하는 장비를 개발하여 반도체 웨이퍼를 가공하는 성능 검증을 수행하였으며, 메모리 제조업체와 함께 반도체 웨이퍼 가공 장비에 대한 신뢰성 검증을 수행하고 있어, 전방산업인 반도체 제조업의 투자에 따라 관련 매출이 발생할 것으로 예상하고 있습니다.

2. 이차전지 장비

- 당사는 이차전지 제조 및 검사 설비 개발을 위한 TF팀을 구성하여 연구개발을 수행하고 있습니다. 당사는 국책과제를 통해 개발된 전고체 전지 제조 및 검사 설비를 배터리 제조기업의 투자계획에 따라 제조 및 판매할 예정이며, 이차전지 제조 및 검사 설비에 대한 연구개발을 지속할 예정입니다.

3. 기타 위에 부대되는 사업 및 투자

- 당사는 정관상에 기재된 사업목적에 기재된 사업을 수행하는 사업부에서 해당 사업에 부대되는 사업을 수행하고 있습니다.

※ 기존 사업과의 연관성

1. 반도체 장비

- 당사는 기존에 디스플레이 패널 제조 장비를 연구개발 및 생산 판매하는 사업을 영위하고 있으며, 보유하고 있는 디스플레이 패널 제조 장비와 반도체 제조 장비의 구조 및 제조 방식에 있어 유사성이 존재하고 연관성이 높습니다.

2. 이차전지 장비

- 당사는 디스플레이 패널 제조 장비 제작 및 판매 사업을 영위하고 있으며, 디스플레이 패널의 제조 공정을 수행하는 장비를 제작하는 기술 노하우를 보유하고 있습니다. 당사는 기존 사업을 통해 보유한 장비 개발 및 제작하는 기술 노하우를 전고체 전지 제조 설비 개발 과정에 적용하고 있습니다.

3. 기타 위에 부대되는 사업 및 투자

- 당사의 정관에 기재된 사업목적상의 기타 위에 부대되는 사업은 당사가 수행하는 사업과 관련된 부품 또는 소모품 등에 대한 사업이 있는 부대 사업에 관한 것입니다.

※ 주요 위험

1. 반도체 장비

- 반도체 제조 장비는 전방산업인 반도체 제조업에 영향을 받으며, 반도체 제조업은 반도체 수요에 영향을 받습니다. 이와 같은 업종의 특성상 반도체 수요 감소로 인해 전방산업인 반도체 제조업체의 생산시설에 대한 투자가 이루어지지 않을 경우, 반도체 제조 장비에 대한 매출 하락이라는 위험에 노출될 수 있습니다.

2. 이차전지 장비

- 이차전지 제조 및 검사 설비 판매는 전방산업인 이차전지 제조업에 영향을 받으며 , 이차전지 제조업은 이차전지 수요에 영향을 받습니다.

특히, 전고체 전지의 경우 상용화를 위한 연구가 계속되고 있어 전고체 전지에 대한 상용화가 지연되거나 전고체 전지에 대한 수요확대 지연으로 전고체 전지를 제조하는 전방산업의 투자 취소 또는 지연이 발생할 경우 전고체 전지 제조 및 검사 설비 제조 및 판매에 영향이 있을 수 있습니다.

3. 기타 위에 부대되는 사업 및 투자

- 당사의 사업에 부대되는 사업 및 투자는 각 부대되는 사업 및 투자와 관련된 주 사업의 시장상황에 따라 매출에 직접적인 영향을 받습니다.

※ 향후 추진계획

1. 반도체 장비

- 당사는 반도체 제조 공정에 필요한 제조 장비의 종류를 확장 및 장비 성능의 고도화를 목표로 하고 있습니다. 당사는 웨이퍼 가공과 관련된 기초 연구와 장비 개발을 수행함과 동시에 반도체 제조장비 개발에 필요한 제어 및 설계 등 연구개발을 위한 인력 확대를 계획하고 있으며, 신규 인력 확보를 위해 다양한 채널을 통한 인력 확보에 노력하고 있습니다.

2. 이차전지 장비

- 당사는 국책과제를 통해 2020년 6월부터 전고체 전지 제조 및 검사 설비에 대한 연구개발을 수행 하였으며, 2024년 말에 연구개발을 완료하였습니다. 당사는 전고체 전지 제조 및 비파괴 검사를 위한 연구개발을 진행하여 전고체 시료를 통해 연구개발한 장비의 성능을 평가하기 위한 테스트 장비 제작을 수행할 예정입니다. 이를 위해, 당사는 전고체 제조 및 검사 설비 개발을 위한 제어 및 설계 등 연구개발을 위한 인력을 확대를 계획하고 있으며, 신규 인력 확보를 위해 다양한 채널을 통한 인력 확보에 노력하고 있습니다.

3. 기타 위에 부대되는 사업 및 투자

- 당사는 당사가 영위하고 있는 주된 사업이 속한 시장에서의 매출 다변화 및 점유율 확대를 위해 소모품 개발 및 시설 투자와 함께 이에 필요한 직간접적인 투자를 지속적으로 진행할 예정입니다.

II. 사업의 내용

1. 사업의 개요

당사는 1984년도에 설립되어 반도체, 디스플레이 패널 제조 장비 연구 개발 및 제조하는 사업 등을 영위하고 있습니다. 자회사 미래디피를 통해 Touch 패널을 제조 판매하는 사업을 전개하고 있습니다.

| 사업부문 | 회사명 | 주요 재화 및 용역 | 주요 고객 |

|---|---|---|---|

| 반도체 / 디스플레이 제조장비 | (주)미래컴퍼니 | 반도체 / 디스플레이 제조장비 | 반도체, 디스플레이 패널 제조회사 |

| 기타 | (주)미래디피 | Touch 패널 | 내비게이션 제조회사 등 |

당사는 국내 최초 자체 개발한 Edge Grinder 장비를 기반으로 국내외 Edge Grinder 시장에서 당사의 위상을 확고히 하여 디스플레이 장비 분야 기술적 해자를 구축하였습니다. 또한, 당사는 Corner Rounded, Notch, Bezeless 등 다양한 패널 모양을 가공할 수 있는 Profiler(이형 Edge Grinder)를 독자 개발하였고, 디스플레이 패널의 모양이 다양화되는 Design-Driven Trend에 맞춰 당사는 독보적인 패널 가공 기술력과노하우를 축적하고 있습니다. 최근 디스플레이 분야는 Flexible Display, Ultra Thin Glass, Mini-LED, Micro-LED, QD-OLED, WOLED 등과 같이 기술혁신이 이루어지고 있는 상황으로 당사는 모든 혁신 분야에서 고객사와 긴밀한 협력 관계를 구축하고 기술 개발에 집중하고 있습니다.

당사가 보유한 우수한 기술 역량과 탁월한 영업력을 기반으로 반도체, 이차전지 등 이종산업으로의 확장을 통해 장비 사업 포트폴리오를 다각화하고 있습니다. 특히, 당사가 보유한 가공 기술을 기반으로 반도체 제조 장비 분야에 투자를 지속하고 있으며, 글로벌 최대 메모리 반도체 기업으로부터 양산검증을 통과한 이후, 당사가 보유한 가공 기술을 고도화 한 반도체 핵심 장비를 납품하는 등 반도체 장비 포트폴리오 다각화 성과를 창출하고 있습니다.

복강경 수술로봇 사업은 2023년 3월 상급종합병원인 연세세브란스에 도입되면서 레보아이 로봇수술 임상 케이스가 빠르게 증가하고 있으며, 고난이도의 수술을 성공적으로 수행함에 따라 성능을 입증하고 있습니다. 또한, 국내 상급병원 및 전문병원에 도입되었으며, 해외 수출 확대 등의 성과를 내며 사업 확장에 박차를 가하고 있습니다.

당사의 2024년 연결 매출은 673억 원으로 전년 동기 대비 38.5% 감소하였으며, 연간 연결 영업손실 168억 원, 연결 당기순손실 71억 원을 기록하였습니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

각 제품별 매출액 및 총 매출액에서 차지하는 비율은 다음과 같습니다.

| (단위 : 백만원,%) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율 |

|---|---|---|---|---|---|---|

| 반도체 / 디스플레이 제조장비 |

제품매출 | 반도체 / 디스플레이 제조장비 |

디스플레이 패널 연마 및 검사, 적재 등 |

meerecompany | 51,315 | 76.3% |

| 상품매출 | 부품 | 장비 부품 등 | meerecompany | 2,973 | 4.4% | |

| 기타 | 제품매출 | 부품 등 | Touch Panel 등 | meere dp 등 | 12,844 | 19.1% |

| 상품매출 | 부품 등 | 소모성 부품 등 | - | 147 | 0.2% | |

| 합계 | 67,279 | 100.0% | ||||

나. 주요 제품의 가격변동 추이

| (단위 : 백만원) |

| 품목 | 제 32기 | 제31기 | 제29기 |

|---|---|---|---|

| 반도체 / 디스플레이 제조장비 |

1,092 | 961 | 864 |

1) 산출기준

프로젝트별로 Spec이 다양하고 수주금액의 편차가 심하여, Display 제조장비 매출액을 매출 수량으로 나누어 산출하였습니다.

- 총수주액 ÷총수주수량(단순평균가격)

2) 주요 가격변동원인

- 디스플레이 패널기판 크기에 따른 각 제품별 세부사양 차이

- 세부 제품별 가격 차에 따른 총 매출 제품단가의 변동

- 원재료 및 원가에 따른 변동

3. 원재료 및 생산설비

가. 원재료

1) 주요 원재료 현황

| 품목 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| 가공품 | 21.3% | 29.1% | 28.6% |

| 기타 | 78.7% | 70.9% | 71.4% |

| 합계 | 100.0% | 100.0% | 100.0% |

2) 주요 원재료 가격변동 추이

당사 제품에 소요되는 원재료는 그 종류 및 스펙이 매우 다양하고, 각 연도별 투입되는 원재료 스펙이 달라서, 가격변동추이를 산출하는 것이 부적합 합니다.

3) 주요 가격변동 요인

당사의 원재료의 가격변동 요인은 제작된 제품군의 변화와 주문제작 형태의 각 제품별 특성에 따라 변화가 있습니다. 원재료 품목별 변동성이 심하지 않으나 설계에 의한 주문제작 일부 아웃소싱의 변화에 따라 품목별 원재료 가격이 변동되고 있습니다.향후 제품군의 다변화가 진행될 경우 각 제품의 특성에 따라 원재료의 품목별 금액은변화할 수 있습니다.

나. 생산 설비

1) 생산능력 및 생산능력의 산출 근거

당사는 업종 특성상 고객의 발주에 의하여 사양이 각각 다른 제품을 생산함에 따라 생산능력을 산정하기 어렵습니다.

2) 생산실적 및 가동률

당사의 업종 특성상 제품의 생산 방식은 디스플레이 제조장비의 주요 핵심 부문인 설계 및 제어 시스템 부분은 당사에서 직접 작업하고 그외 가공 및 블록별, 모듈별 조립은 아웃소싱을 활용하여 생산하고 있어 생산실적의 산출이 어렵습니다.

당사의 업종 특성상 다양한 제품을 고객의 발주에 의해 주문 생산하는 시스템이기 때문에 가동률을 산출하기 어렵습니다.

다. 미래컴퍼니 본사의 생산 설비 현황

(주)미래컴퍼니는 경기도 화성시에 위치한 본사에 반도체 및 디스플레이 제조 장비 생산공장을 보유하고 있으며, 수술로봇은 경기도 용인시 흥덕에 위치한 사무소에, ToF 3D 카메라는 경기도 용인시 기흥에 위치한 사무소에 생산시설을 구축 및 운영하고 있습니다.

| [자산항목] | (단위 : 백만원) |

| 구분 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 1) 본사 2)사무소 3) 사무소 |

1) 자가 2)자가 3) 임대 |

1) 경기도 화성시 양감면 정문송산로 69-12 2)경기도 용인시 기흥구 기흥로 58 3) 경기도 용인시 기흥구 흥덕1로 13 |

토지 | 12,025 | - | - | - | 12,025 | - |

| 건물 | 10,384 | - | - | (357) | 10,027 | - | |||

| 구축물 | 1,297 | - | - | (43) | 1,254 | - | |||

| 기계장치 | 2,500 | 519 | - | (569) | 2,450 | - | |||

| 차량운반구 | 83 | - | - | (21) | 62 | - | |||

| 공구와기구 | 1,786 | 193 | (1) | (605) | 1,373 | - | |||

| 집기비품 | 1,010 | 207 | - | (611) | 606 | - | |||

| 건설중인 자산 | 1,193 | 319 | - | - | 1,512 | - | |||

| 합 계 | 30,278 | 1,238 | (1) | (2,206) | 29,309 | - | |||

라. 미래디피의 생산설비 현황

(주)미래디피는 경기도 성남시에 생산공장을 운영하고 있습니다.

| [자산항목] | (단위 : 백만원) |

| 구분 | 소유형태 | 소재지 | 구분 | 기초 장부가액 |

당기증감 | 당기 상각 등 |

기말 장부가액 |

비고 | |

|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||

| 본사 | 임대 | 경기도 성남시 중원구 순환로 214번길 11 |

기계장치 | 82 | 42 | - | (23) | 101 | - |

| 공구와기구 | 7 | - | - | (2) | 5 | - | |||

| 집기비품 | 3 | - | - | (2) | 1 | - | |||

| 합 계 | 92 | 42 | - | (27) | 107 | - | |||

4. 매출 및 수주상황

가. 매출 실적

| (단위 : 천원) |

| 사업부문 | 매출유형 | 품 목 | 제32기 | 제31기 | 제30기 | |

|---|---|---|---|---|---|---|

| 반도체 / 디스플레 제조장비 |

제품 | 반도체 / 디스플레이 제조장비 |

내 수 | 26,439,607 | 25,040,176 | 49,851,627 |

| 수 출 | 24,875,424 | 73,172,204 | 95,718,710 | |||

| 합 계 | 51,315,031 | 98,212,380 | 145,570,337 | |||

| 상품 | 부품 | 내 수 | 1,874,931 | 716,699 | 845,139 | |

| 수 출 | 1,098,468 | 636,756 | 587,579 | |||

| 합 계 | 2,973,399 | 1,353,455 | 1,432,718 | |||

| 합계 | 내 수 | 28,314,538 | 25,756,875 | 50,696,766 | ||

| 수 출 | 25,973,892 | 73,808,960 | 96,306,289 | |||

| 합 계 | 54,288,430 | 99,565,835 | 147,003,055 | |||

| 기타 | 제품 | Touch Panel 등 |

내 수 | 5,567,223 | 6,110,460 | 5,764,380 |

| 수 출 | 7,276,273 | 2,748,245 | 1,185,448 | |||

| 합 계 | 12,843,496 | 8,858,705 | 6,949,828 | |||

| 상품 | 부품 | 내 수 | 58,591 | 764,641 | 44,600 | |

| 수 출 | 88,132 | 285,112 | 859,599 | |||

| 합 계 | 146,723 | 1,049,753 | 904,199 | |||

| 합계 | 내 수 | 5,625,814 | 6,875,101 | 5,808,980 | ||

| 수 출 | 7,364,405 | 3,033,357 | 2,045,047 | |||

| 합 계 | 12,990,219 | 9,908,458 | 7,854,027 | |||

| 총계 | 내 수 | 33,940,352 | 32,631,976 | 56,505,746 | ||

| 수 출 | 33,338,297 | 76,842,317 | 98,351,336 | |||

| 합 계 | 67,278,649 | 109,474,293 | 154,857,082 | |||

나. 판매경로 및 판매방법 등

1) 판매조직

| 사업부문 | 판매조직 |

|---|---|

| 반도체 / 디스플레이 제조장비 | 영업부 |

| 기타 | 영업부 |

2) 판매경로

| 사업부문 | 판매경로 |

|---|---|

| 반도체 / 디스플레이 제조장비 | B2B |

| 기타 | B2B |

3) 판매방법 및 조건

| 사업부문 | 판매방법 및 조건 |

|---|---|

| 반도체 / 디스플레이 제조장비 | 주문 생산 및 제품공급계약에 따른 현금 및 외상판매 |

| 기타 | 주문 생산 및 제품공급계약에 따른 현금 및 외상판매 |

다. 판매전략

반도체 / 디스플레이 제조장비의 경우 국내는 패널 제조업체의 차세대 투자계획에 맞추어 기존 생산장비에 대한 성능을 향상시킴과 동시에 신규 장비를 개발하여 고객의요구에 맞는 최적화된 장비를 공급할 수 있도록 하는 대응체제를 갖추고, 해외는 해외영업 인력을 확충하여 대만과 중국의 주요 신규 패널 업체의 증설투자에 따른 발주물량을 적극적으로 공략하여 내수와 수출의 비중을 적절히 가져가고, 고부가 품목의 비중을 높여가고자 합니다.

라. 수주상황

| (단위 : 백만원 ) |

| 품목 | 수주 일자 |

납기 | 수주총액 | 기납품액 | 수주잔고 | |||

|---|---|---|---|---|---|---|---|---|

| 수량 | 금액 | 수량 | 금액 | 수량 | 금액 | |||

| 반도체/ 디스플레이 제조장비 |

- | - | - | 32,041 | - | 15,815 | - | 16,226 |

| 합 계 | - | 32,041 | - | 15,815 | - | 16,226 | ||

※ 상기 수주총액과 기납품액은 보고일 기준 잔고가 남아있는 제품에 한하여 작성되었습니다.

5. 위험관리 및 파생거래

가. 재무위험관리요소

1) 시장위험

(가) 외환위험

연결회사는 국제적으로 영업활동을 영위하고 있어 외환위험, 특히 주로 미국 달러화 및 일본 엔화와 관련된 환율변동위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채와 관련하여 발생하고 있습니다.

2024년 12월 31일 현재, 다른 모든 변수가 일정하고 기능통화가 미국 달러화에 대해10%약세 또는 강세를 가정할 경우, 당 회계기간에 대한 세전 이익은 주로 미국 달러화로 표시된 외화예금, 매출채권 및 기타금융부채의 외화환산 손익의 결과로 인하여 4,208,755천원(전기: 6,321,621천원)만큼 증가 또는 감소하였을 것입니다.

2024년 12월 31일 현재, 다른 변수가 일정하고 기능통화가 일본 엔화에 대해 10% 약세 또는 강세일 경우, 당 회계기간에 대한 세전 이익은 주로 일본 엔화로 표시된 외화예금, 매출채권 및 기타금융부채의 외화환산 손익의 결과로 인하여 30,541천원(전기: 30,583천원)만큼 증가 또는 감소하였을 것입니다.

금융상품의 주요 통화별 구성내역은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 2024년 12월 31일 | 2023년 12월 31일 |

|---|---|---|

| 현금및현금성자산과 장단기금융상품 | ||

| USD | 17,662,373 | 30,871,954 |

| 기타통화 | 232,810 | 149,492 |

| 합 계 | 17,895,183 | 31,021,446 |

| 매출채권과 계약자산 | ||

| USD | 24,569,171 | 30,618,206 |

| JPY | 321,549 | 321,549 |

| EUR | 220,351 | 319,647 |

| 합 계 | 25,111,071 | 31,259,402 |

| 당기손익-공정가치금융자산 | ||

| USD | - | 2,547,184 |

| EUR | 1,036,624 | 464,101 |

| 합 계 | 1,036,624 | 3,011,285 |

| 기타금융자산 | ||

| CNY | 1,968 | 2,673 |

| USD | 275,173 | 483 |

| 합 계 | 277,141 | 3,156 |

| 기타금융부채 | ||

| USD | 419,170 | 594,859 |

| JPY | 16,135 | 15,724 |

| 합 계 | 435,305 | 610,583 |

| 매입채무 | ||

| USD | - | 226,757 |

| 합 계 | - | 226,757 |

| 리스부채 | ||

| CNY | 4,783 | 8,830 |

| 합 계 | 4,783 | 8,830 |

(나) 이자율 위험

연결회사의 현금흐름 이자율 위험은 차입금에서 비롯됩니다. 변동 이자율로 발행된 차입금으로 인하여 연결회사는 현금흐름 이자율 위험에 노출되어 있으며 동 이자율위험의 일부는 변동이자부 현금성 자산으로부터의 이자율위험과 상쇄됩니다.

연결회사는 재융자, 기존 차입금의 갱신, 대체적인 융자 및 위험회피 등을 고려하여 이자율에 대한 노출에 대해 다각적인 분석을 실시하고 있습니다.

2024년 12월 31일 현재 연결회사는 변동금리부 차입금이 없으므로 이자율위험에 노출되어 있지 않습니다.

2) 신용위험

연결회사의 신용위험은 보유하고 있는 매출채권 및 기타수취채권에 대한 신용위험 뿐만 아니라 현금및현금성자산, 파생금융상품 및 금융기관예치금으로부터 발생하고 있습니다.

금융기관의 경우 독립적인 신용평가기관으로부터의 신용등급이 최소 A이상인 경우에 한하여 거래하고 있습니다. 매출채권 및 기타수취채권과 관련된 거래처의 경우 독립적으로 신용평가를 받는다면 평가된 신용등급이 사용되며, 독립적인 신용 등급이 없는 경우에는 해당 거래처의 재무상태 및 과거 경험 등의 기타 요소들을 고려하여 평가하게 됩니다.

연결회사는 내부 또는 외부적으로 검토되는 신용등급에 따라 개별적인 신용한도를 결정하되 사전에 경영진에 의해 설정된 수준을 한도로 하며, 신용한도의 사용여부는 정기적으로 검토됩니다.

연결회사는 신용위험을 회피하기 위하여 필요한 경우 상대 거래처에 대해 보증보험의 가입 또는 은행지급보증의 제공 등을 요구하고 있습니다. 이러한 신용위험 관리정책에 따라 보고기간말 현재 연체 및 손상되지 않은 매출채권 및 기타수취채권의 신용도는 가능한 경우 외부 신용등급 또는 거래상대방의 부도율에 대한 이력정보 등을 고려하여 측정할 수 있습니다(주석9 참조).

3) 유동성 위험

연결회사는 미사용 차입금 한도(주석 34참조)를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링하고 있습니다. 유동성을 예측하는데 있어 연결회사의 자금조달계획, 약정 준수, 연결회사 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

연결회사의 유동성 위험 분석내역은 다음과 같습니다. 아래 표에 표시된 금액은 현금흐름을 할인하지 아니한 금액이며, 예상이자비용이 포함된 금액입니다.

| (단위: 천원) |

| 2024년 12월 31일 | 1년 이하 | 1년에서 2년이하 | 2년에서 5년이하 |

|---|---|---|---|

| 매입채무 | 3,293,811 | - | - |

| 파생금융상품부채 | 298,321 | - | - |

| 기타금융부채(유동) | 4,126,752 | - | - |

| 기타금융부채(비유동) | - | 1,546,430 | - |

| 리스부채(유동) | 516,949 | - | - |

| 리스부채(비유동) | - | 179,919 | 22,336 |

| (단위: 천원) |

| 2023년 12월 31일 | 1년 이하 | 1년에서 2년이하 | 2년에서 5년이하 |

|---|---|---|---|

| 매입채무 | 3,441,867 | - | - |

| 파생금융상품부채 | 10,465 | - | - |

| 기타금융부채(유동) | 5,308,446 | - | - |

| 기타금융부채(비유동) | - | 1,133,121 | - |

| 리스부채(유동) | 518,441 | - | - |

| 리스부채(비유동) | - | 72,942 | 4,435 |

나. 자본위험관리

연결회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위하여 연결회사는 주주에게 지급되는 배당을 조정하고, 주주들에게 자본을 반환하며, 부채감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(연결재무상태표의장단기차입금 포함)에서 현금 및 현금성자산을 차감한 금액이며 총자본은 재무상태표의 '자본'에 순부채를 가산한 금액입니다.

당기말과 전기말의 자본조달비율은 다음과 같습니다.

| (단위: 천원) |

| 구 분 | 2024년 12월 31일 | 2023년 12월 31일 |

|---|---|---|

| 총차입금 | - | - |

| 차감: 현금및현금성자산 | 35,662,862 | 28,261,178 |

| 순부채(A) | (35,662,862) | (28,261,178) |

| 자본총계(B) | 126,016,246 | 133,249,755 |

| 총자본(C=A+B) | 90,353,384 | 104,988,577 |

| 자본조달비율(D=A/C) | (*1) | (*1) |

(*1) 순부채가 부의 금액이므로 자본조달비율을 산정하지 않았습니다.

6. 주요계약 및 연구개발활동

가. 연구개발활동의 개요

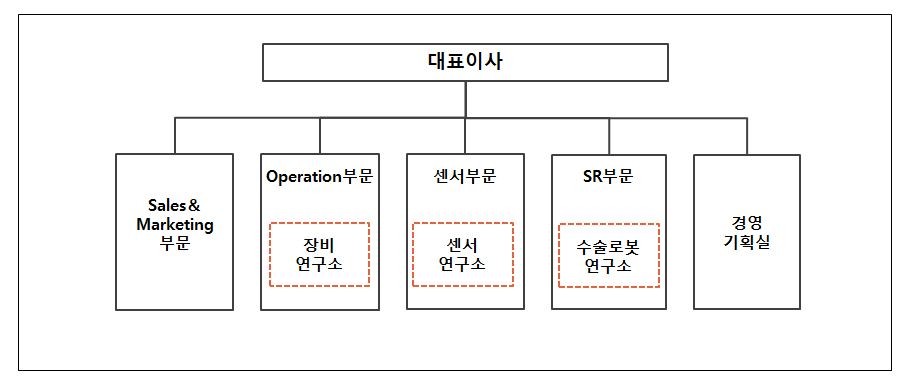

1) 연구개발 담당조직

(주)미래컴퍼니 기업부설연구소 / 수술로봇연구소 / 센서시스템연구소 / (주)미래디피 전담부서

|

|

미래컴퍼니 조직도 |

2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 제32기 | 제31기 | 제30기 | 비 고 |

|---|---|---|---|---|

| 연구개발비용 계 | 15,585,192 | 13,985,143 | 10,468,683 | - |

| (정부보조금) | (3,703,681) | (3,806,608) | (1,940,740) | - |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

17.66% | 9.30% | 5.51% | - |

나. 연구개발 실적

연구기관 : (주)미래컴퍼니 기업부설연구소

| No. | 연구과제 (제품명) |

연구결과 및 기대효과 | 상품화된 내용 |

|---|---|---|---|

| 1 | EDGE GRINDER |

- 50㎛이내의 Grinding 정밀도 확보로 품질향상 - 연마량 자동보정 기능으로 생산성 향상 - Glass 크기에 따라 자동 조정되는 Picker 개발로 생산성 및 사용자 용이성 향상 - Maintenance가 용이한 구성 및 부품 채택 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 2 | EDGE INSPECTION |

- 기존 기계식 검사방식 보다 검사 신뢰성 확보 - 다양한 형태의 불량(Crack Breakage)추가검사 가능 - Grinder전 불량 Panel을 사전에 추출하여 수율 향상 - Gate Array의 배치에 따라 8종까지 대응가능 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 3 | Index System |

- 대형 Glass 대응 가능 - 고속 이송장치의 개발완료 - 복합재료 Robot Hand 특허 확보 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 4 | USC System |

- Seal 및 Rubbing 공정 후 Glass 상의 Particle 제거로 수율 향상 - In Line 생산 대응가능 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 5 | COLUMN INSPECTION |

- Column의 과도한 눌림 상태를 자동으로 검사하여 사전에 불량 Glass를 제거하여 수율 향상에 기여 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 6 | Cell 이재기 System |

- Panel 5매 이상 동시 Handling 가능 - Robot 및 Hand 국산화 - LCD 업체의 생산량 증대 - 복합재료 Robot Hand 특허 확보 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 7 | RUBBING Aging Machine |

- 고정도 이송Table의 개발 및 국산화 - Roll 및 Table의 가공기술 확보(정밀도 ±10㎛) - 정전기 방지장치 개발 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 8 | WAFER SORTER |

- 8″, 12″ Wafer 대응가능 - 생산성 향상 - Wafer용 Robot Hand 특허 확보 - 국내외 반도체 제조업체에 판매 |

판매실적 있음 |

| 9 | 다채널 파장다중화기 접속용 광부품개발 | - 다채널의 광섬유를 일괄접속 함으로써 실장밀도를 높일 수 있는 본연구개발의 결과물은 파장 다중화기 의 접속뿐 아니라 데이터 통신 등의 병렬광접속에 소요되는 필수 광수동 소자 - 최근 광PCB의 표준화가 12ch MM를 중심으로 이루어지고 있으므로 향후 광PCB를 이용한 휴대폰 등에 채택될 가능성이 많을 것으로 기대 |

판매실적 있음 |

| 10 | 병렬광접속 모듈용 다채널 Uniferrule의 제조기술 개발 | - 병렬 광접속 기술은 리본 광섬유와 같은 여러 가닥의 광섬유를 이용, 고속 대용량 광전송 시 광신호를 병 렬로 전달하는데 사용 - 병렬광접속 모듈은 초고속 광통신망, 광 인터넷, 근거리통신망(LAN) 등에서 고속 대용량 신호 전달에 활용될 수 있어서, 컴퓨터, 홈네트워크, 가전 등 우리 생활 주변의 모든 범위로 확대 응용될 전망 |

판매실적 있음 |

| 11 | Auto Packing Machine |

- Wafer를 출하시킬때 Jarbox에 넣어서 Packing하여 주는 장비 - 180도 회전하여 Jarbox에 적재 - Wafer 사이에 간지 삽입 |

판매실적 있음 |

| 12 | 찍힘검사기 | - 생산 Line 무인화로 인한 육안검사 한계 보완 - LCD Panel Silm화에 따른 식각 공정 도입으로 인한 식각 전 표면 검사 가능 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적있음 |

| 13 | Laser Marker | - 고유 ID 식별을 통해 자재관리를 위하여 Panel 내부 금속층에 character, 숫자, 특수기호, vericode 등을 레이저로 마킹하는 장비 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 14 | Laser Pol. Cutting |

- FPD 주요 소재인 편광 필름을 레이저로 절단 하는 장비 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 15 | Laser Trimmer | - 레이저를 활용해서 패널을 미세 가공하는 장비 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 16 | Laser Repair | - 레이저와 광학계를 조합하여 패널의 Pixel을 Repair하는 장비 - 국내외 디스플레이 패널 제조업체 판매 |

판매실적 있음 |

| 17 |

ToF (Time-of-Flight) 3D 카메라 |

- 강한 광을 조사한 후 해당 광원이 반사되어 돌아오는 시간을 측정하여 거리를 계산함으로서 사물과 사람의 동작을 3D 입체화 하여 인식하는 센서 - TRUE VGA급의 해상도(640X480 픽셀)를 지원하여 고해상도의 화질 구현 가능 - 비메모리 반도체 칩 ASIC칩을 개발하여 방대한 3D 깊이 데이터를 실시간 연간하는 알고리즘을 내재화 - 안면인식, 스마트 가전, 자동차, AR/VR 등의 다양한 분야에서 활용 기대 |

판매실적 있음 |

| 18 | 복강경수술로봇 | - 환자로부터 떨어져 있는 의사가 수술로봇 조종을 통해 다양한 복강경수술을 집도할 수 있게 해주는 장비 - 기존의 의사가 환자에게 직접 수행하던 개복수술과 복강경 등을 이용하던 수술의 한계점들을 모두 개선 - 수술의 질을 높이고, 수술시간을 단축함으로써 환자와 의사, 병원 모두에 많은 이점 제공 |

판매실적 있음 |

다. 사업과 관련된 중요한 지적재산권 보유 현황

| (기준일 : 2024년 12월 31일) | (단위 : 건) |

| 구 분 | 지적재산권 | 국 내 | 해 외 | 합 계 |

|---|---|---|---|---|

| 미래컴퍼니 | 특허 등록 | 296 | 72 | 368 |

※ 지적재산권에는 특허권과 실용신안권을 포함하고 있습니다.

7. 기타 참고사항

가. 업계의 현황

■ 디스플레이 장비 산업

1) 산업의 특성

디스플레이 제조장비 산업은 최첨단 장비 설계 제조 기술과 IT기술 등 최신의 기술을이용하여 생산성을 높이는 산업입니다. 또한 패널 제조업체를 고객으로 하여 장비 개발 및 생산 판매하고 일정 기간 동안 유지 및 보수까지 책임지는 산업입니다.

디스플레이 제조장비 산업은 패널 제조 산업의 후방 산업으로서 패널 제조 산업에 연동하여 반응합니다. 패널 제조업체의 투자 스케줄에 따라 직접적인 매출관계를 가지고 있으며 일반 경기변동과는 간접적인 관계에 있습니다.

패널 제조업체의 투자를 결정하는 중요 요소가 패널을 채용하는 IT기기(TV, Monitor, Tablet PC, Smart Phone 등)의 수요 트렌드입니다. 이러한 이유로 패널 제조업체의 기존 세대 및 차세대 제품 투자시기에 따라 매출이 발생하고 있으며, 차세대 제품 콘셉트에 맞는 기술 개발도 병행하여야 합니다.

장비의 성능이 패널 제조의 생산성에 직접적인 영향을 미치기 때문에 패널 제조업체와의 긴밀한 기술 협력이 필요한 기술집약적 산업이며, 최첨단 장비개발을 위해서는 대규모 연구 개발과 인프라 구축을 위한 자금력이 요구되는 자본집약적 산업으로 시장진입에 대한 장벽이 높은 산업입니다.

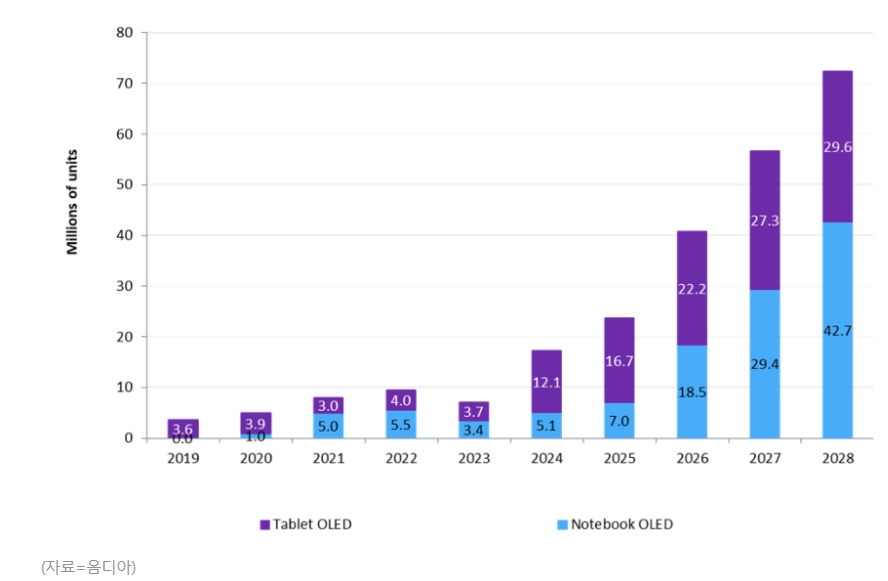

2) 산업의 성장성

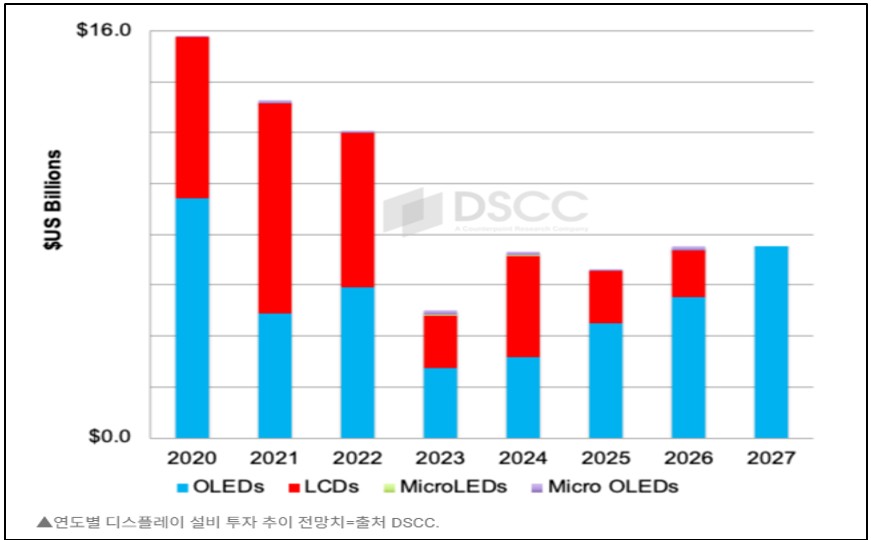

최근 디스플레이 전방산업의 수요 악화로 인해 고객사의 신규투자 취소, 축소 등의 사유로 국내외 디스플레이 패널업체들의 설비투자가 저조하였습니다. 다만, 현재 IT 기기와 차량용 디스플레이에 OLED 적용이 확대될 것으로 예상됨에 따라 디스플레이 패널업체의 설비투자가 재개될 것으로 관측됩니다. 특히 OLED TV로의 전환과 IT기기의 OLED 패널 채택이 늘어남에 따라 OLED 관련 패널 생산량이 지속적으로 증가할 것으로 기대됩니다.

|

|

mobile pc oled 패널 예상 출하량 |

시장조사업체인 DSCC(Display Supply Chain Consultants)는 2023년도 디스플레이 장비 시장은 LCD 공급 과잉 및 공급업체의 손실로 인해 투자가 전년대비 -67% 감소하였다고 하였으나, 2024년 FPD 설비 투자는 +47% 증가한 73억 달러로 예상하고 있습니다

디스플레이 장비시장은 향후 전체 투자 규모가 70억~80억 달러를 유지하며 특히 IT용 OLED 시장이 성숙해 이 분야 설비 투자는 향후 2028년까지 연평균 46%씩 증가 할 전망입니다. OLED의 경우 8.7세대 IT 팹이 구축되면서 2024년에서 2027년까지 전체 디스플레이 장비 투자의 52%를 차지할 것으로 예상하고 있습니다.

|

|

디스플레이 시장 장비 투자 전망 |

국내 패널 제조업체는 기존의 LCD 패널 중심에서 OLED와 Flexible 디스플레이 등 차세대 분야로의 투자가 주를 이룰 것으로 전망되며, IT OLED 대응을 위한 8.6세대 설비 투자가 본격화될 것으로 보입니다. LG디스플레이는 TV용 WOLED 패널을 삼성 디스플레이에 공급하는 등 OLED TV 보급확대가 가속화될 것으로 예상되어 TV용 OLED 생산능력 확대를 위한 투자가 예상되며, 내구성이 높은 Two Stack Tandem 구조의 OLED 기술력을 기반으로 스마트 워치 등 웨어러블 시장, 자동차 전장 및 비행기 디스플레이 패널을 주도할 것으로 예상되어 이에 따른 투자를 지속할 것으로 예상됩니다. 또한 삼성디스플레이는 스마트폰이나 테블릿 PC, 노트북과 같은 IT 기기에 대한 OLED 전환에 투자를 집중함에 따라 타 디스플레이 패널 제조업체에 비해 빠르게 8.6세대 생산 라인 투자를 시작한 것이 이러한 전망의 단초가 되고 있습니다.

중국 패널 제조업체는 LCD 시장에 이어 OLED 주도권 확보를 위해 OLED 생산라인에 대한 본격적인 투자가 이루어질 것으로 예상됩니다. 특히, IT OLED 주도권 확보를 위한 투자가 주를 이룰 것으로 보이며, BOE의 경우 8.6세대 원장 기준 월 3만 2000장을 생산할 수 있는 라인을 구축하기 위해 약 11조 원의 대규모 투자를 시작할 예정입니다. 아울러 삼성전자를 필두로 중국 스마트폰 업체들의 Foldable 제품 출시가 본격화되면서 중국 패널 제조 업체들의 생산량이 증가할 것으로 예상되어 대규모 증설 투자가 이루어질 것으로 예상되고 있습니다.

3) 경쟁 현황

패널 제조업체별로 디스플레이 제조장비는 보통 1개의 장비당 3~4개사가 경쟁하고 있습니다. 디스플레이 제조장비는 개발 시 기본적인 성능 이외에 패널 제조업체의 생산 공정 특성에 맞추어 설계되어야 합니다. 이에 따라 패널 제조업체와의 신뢰 관계를 기본으로 생산 공정에서 발휘되는 장비의 성능과 공정의 효율을 높이기 위한 대응능력이 경쟁 요소라고 할 수 있습니다.

■ 반도체 장비 산업

1) 산업의 특성

반도체 산업은 전기, 전자, 자동차, 항공우주, 바이오, 통신 산업 등 첨단산업에 없어서는 안될 핵심 산업으로 타 산업의 기술 향상을 이끄는 중요한 동력원입니다. 전후방 산업의 연계 효과가 매우 커서 주요 산업의 생산구조 고도화를 위한 국가 핵심 기간산업이라 불리고 있습니다.

반도체 장비 산업은 디스플레이 산업과 유사한 특성을 가지고 있습니다. 급속한 기술혁신이 요구되는 기술집약형 산업이며, 반도체 제조 기업의 요구에 따라 기술적 요구사항과 장비주문량이 결정됩니다. 따라서, 반도체 장비 발주는 반도체 호황기에 집중되고, 다운사이클에는 급감하여 타 산업 대비 변동 폭이 큰 편입니다.

반도체 장비는 반도체 생산을 위한 준비 단계부터 웨이퍼 가공, 칩 생산, 조립 검사 단계까지의 모든 장비를 포함합니다.

2) 산업의 성장성

최근 반도체는 복잡해지는 구조를 더욱 작은 크기의 칩(Chip)에 구현하기 위해 팹리스, 파운드리, 후공정 업체로 더욱 빠르게 전문화가 이루어지고 있습니다. 최근 IT 산업의 급속한 발전으로 반도체 활용 분야가 다양해짐에 따라서 팹리스 분야가 더욱 활발하게 전개되었으며 이로 인해 파운드리의 거대화와 후공정의 성장으로 이어지고 있습니다. 특히, 반도체 제품 성능 향상에 따라 반도체 후공정 및 반도체 패키징 공정의 중요성이 크게 증가되고 있는 추세로 반도체의 고집적화와 초미세화 등이 요구되고 있습니다.

|

|

세그먼트별 반도체 장비 매출액 |

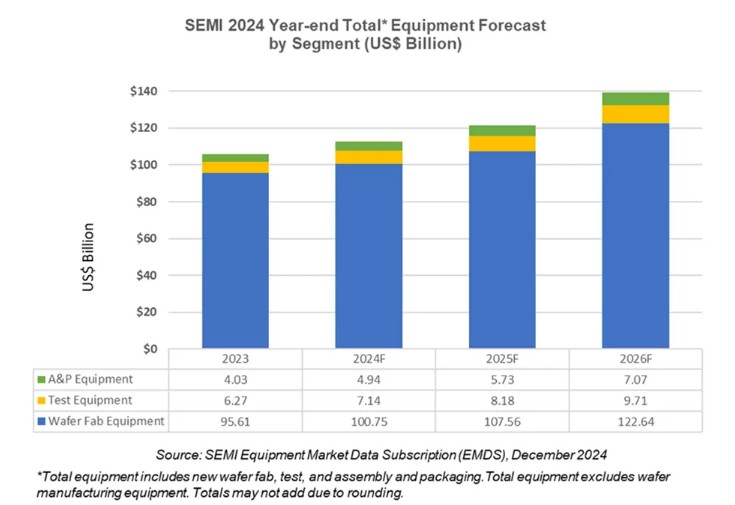

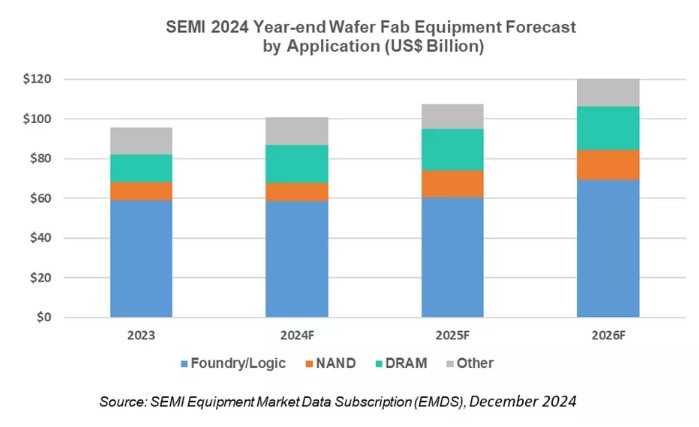

국제반도체장비재료협회(SEMI)에 따르면, 2024년 글로벌 반도체 제조 장비 신규 매출은 전년 대비 +6.5% 성장한 1,130억 달러 25년 +7.0% 성장한 1,210억 달러 예상하고 있으며 AI 컴퓨팅의 수요, DRAM과 HBM의 장비 투자 증가, 고성능 컴퓨팅을 위한 반도체 장치의 복잡성 증가와 모바일, 자동차 및 산업 응용 제품에 대한 수요 증가로 반도체 장비 투자가 증가할 것으로 예상됩니다.

|

|

어플리케이션별 웨이퍼 팹 장비 시장 |

각국 정부는 적극적인 반도체 지원 정책을 통해 자국내 반도체 설비투자 유치 노력중이며, 첨단 반도체 개발 및 시장 선점 경쟁으로 메모리 반도체 팹 및 파운드리 업체의반도체 설비투자가 증가할 것으로 예상됩니다.

특히, 칩 미세화로 후공정의 중요성이 대두됨에 따라 조립 및 패키징 장비 시장이 점점 확대될 것으로 예상되며, 새로운 첨단 패키징 기술 등장으로 관련 장비 수요 역시 함께 증가될 것으로 기대되고 있습니다.

■ 터치패널 업계 현황

1) 산업의 특성

터치스크린패널(Touch Screen Panel, TSP)은 키보드나 마우스와 같은 입력장치를 사용하지 않고, 화면(스크린)에 나타난 문자나 특정 위치에 사람의 손 또는 물체가 닿으면 그 위치를 파악하여 특정한 기능을 처리하도록 한 패널입니다. 터치스크린패널은 스마트폰, 태블릿 PC 등의 전자제품 내 적용되어 별도의 외부 키 없이 조작할 수 있습니다.

터치패널은 디스플레이 화면을 손가락이나 펜으로 접촉하는 것만으로 기기를 대화적, 직감적으로 조작할 수 있기 때문에 남녀노소 누구나 쉽게 사용할 수 있다는 장점이 있어 스마트폰, 테블릿 PC 등 소형 모바일 기기부터 은행 ATM 기기와 같은 대형 기기에 이르기까지 광범위한 어플리케이션에 적용되어 쓰이고 있습니다.

터치패널의 동작 방식에는 저항막 방식, 정전용량 방식, 초음파 방식, 적외선 방식, 하중분압 방식, 금속세선 매립 방식 등이 있습니다.

2) 산업의 성장성

ATM, POS, 키오스크 등 산업용 제품에 한정되던 터치패널은 2000년대에 들어서 PDA와 내비게이션으로 확대 적용되면서 본격적으로 성장하였습니다.

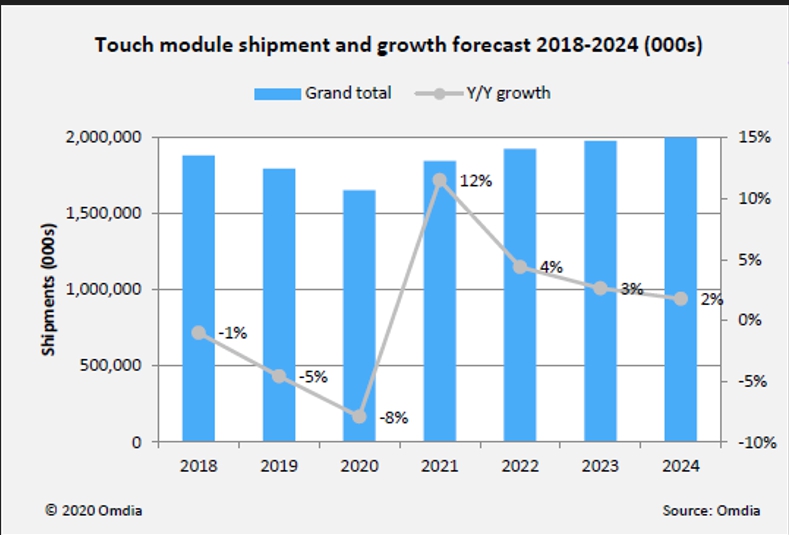

시장조사기관 Omdia에 따르면 터치패널의 출하량은 2020년 약 16억 장에서 2023년에는 약 19억 장을 기록한 뒤 2024년에는 약 20억 장까지 증가할 것으로 전망되고 있습니다.

|

|

터치패널 시장 |

3) 경기 변동 특성

미래디피의 제품이 공급되는 Home Automation 및 내비게이션 시장은 경기 변동에 민감한 소비재 시장과는 달리 제품의 성능, 디자인 등에 좌우되는 시장으로 관련 기술의 발달에 따라 향후 매출도 지속적으로 증가를 이룰 것으로 보입니다.

4) 국내외 시장 여건

2009년 이전에는 저항막 방식의 터치패널이 전체 시장의 70%을 차지하고 있었으나,2009년 이후 정전용량 방식이 채택된 모바일 기기 시장의 성장에 따라서 현재는 30%로 점유율이 낮아진 상황입니다. 하지만 저항막 방식이 정전용량에 비해 오래되고 검증이 된 기술로서 안정적이고, 가격에 우위가 있어 내비게이션 뿐 아니라 게임기, 홈네트워크시스템에 지속적으로 적용 될 것으로 예상됩니다.

나. 회사의 현황

1) 영업개황

당사는 국내 최초 자체 개발한 Edge Grinder 장비를 기반으로 국내외 Edge Grinder 시장에서 당사의 위상을 확고히 하여 디스플레이 장비 분야 기술적 해자를 구축하였습니다. 또한, 당사는 Corner Rounded, Notch, Bezeless 등 다양한 패널 모양을 가공할 수 있는 Profiler(이형 Edge Grinder)를 독자 개발하였고, 디스플레이 패널의 모양이 다양화되는 Design-Driven Trend에 맞춰 당사는 독보적인 패널 가공 기술력과 노하우를 축적하고 있습니다. 최근 디스플레이 분야는 Flexible Display, Ultra Thin Glass, Mini-LED, Micro-LED, QD-OLED, WOLED 등과 같이 기술혁신이 이루어지고 있는 상황으로 당사는 모든 혁신 분야에서 고객사와 긴밀한 협력 관계를 구축하고 기술 개발에 집중하고 있습니다.

당사가 보유한 우수한 기술 역량과 탁월한 영업력을 기반으로 반도체, 이차전지 등 이종산업으로의 확장을 통해 장비 사업 포트폴리오를 다각화하고 있습니다. 특히, 당사가 보유한 가공 기술을 기반으로 반도체 제조 장비 분야에 투자를 지속하고 있으며, 글로벌 최대 메모리 반도체 기업으로부터 양산검증을 통과한 이후 당사가 보유한 가공 기술을 고도화 한 반도체 핵심 장비를 납품하면서 반도체 시장에 성공적으로 진입하였습니다.

복강경 수술로봇 사업의 경우, 2024년 러시아, 몽골, 파라과이, 분당제생병원 등 국내외 판매확대를 이루었으며 상급종합병원급 분당서울대병원에 VR 기반 트레이닝 시뮬레이터 레보심(Revo-sim)을 공급 하여 국내의료기기의 우수한 성능을 인정받아 레보아이의 질적, 양적 성장을 이루었습니다.

2) 시장점유율

당사가 영위하는 사업의 특성상 대부분의 제품은 고객의 주문에 의하여 개발, 생산 및 판매되며, 관련 업체별로 구체적인 수주내역 등에 대하여 보안을 유지하고 있습니다. 또한, 공식적으로 발표된 업계의 통계자료가 부재하므로, 시장점유율을 객관적으로 산출하기 어렵습니다.

정확한 시장점유율을 산출하기는 어렵지만, 국내 대표 디스플레이 패널 제조기업 삼성디스플레이와 LG디스플레이, 해외 대표 기업 BOE, CSOT, Tianma, CHOT, HKC등 대부분의 글로벌 디스플레이 패널 제조 기업에서 당사의 Edge Grinder 등 디스플레이 제조 장비를 사용하고 있습니다.

3) 시장의 특성

IT기기의 디자인 다양화 및 경량화를 위한 디자인 트렌드 변화로 인해 이전보다 훨씬미세하고 정밀한 디스플레이 패널 연삭 가공 기술에 대한 수요가 증가하고 있습니다.스마트폰의 대형화와 폴더블 스마트폰의 출현으로 고기능성 유리 적용이 확대되고 있는 3D곡면 연삭 가공 기술과 플렉서블 필름이 부착된 유리기판(이형복합소재)을 정밀하게 연삭 가공하는 기술의 필요성이 증가하고 있습니다. 또한, TV용 디스플레이 패널의 Zero Bezel화 및 폴더블용 커버 윈도우 재료로 초박막 유리가 채택되면서 강성 강화를 위한 고정밀 연삭가공 기술의 중요성이 더욱 증가하고 있습니다.

4) 신규사업등의 전망

■ 반도체 장비

글로벌 메모리 반도체 제조사와 웨이퍼 가공 장비에 대한 양산 검증을 성공적으로 완료한 이후 웨이퍼 가공 장비 수주가 이어지면서 반도체 시장에 성공적으로 진입한 것으로 평가됩니다. 신규 반도체 장비는 당사가 보유한 기술을 고도화하여 자체적으로 개발 한 것이기 때문에, 다른 고객사로의 판매 확대 가능성도 높다고 볼 수 있습니다. 앞으로도 중장기적 반도체 웨이퍼 가공 기술 및 레이져 기술의 지속적인 연구개발과 적극적인 마케팅 활동을 전개하여 글로벌 시장에서 국산 장비 비중을 지속적으로 늘려나갈 계획입니다.

■ 이차전지 장비

당사는 차세대 배터리로 각광받고 있는 전고체전지 생산 장비를 개발하고 있습니다. 2020년 6월 산업통산자원부 주관의 '전고체전지 셀 제조장비 개발 과제'에 주관 기관으로 참여하여, 기존 배터리 장비 업체 씨아이에스와 디에이치(옛 대흥정밀산업) 그리고 한국생산기술연구원 등과 전고체전지 상용화를 위한 공동연구를 실시하여 2024년 12월 관련 과제 종료 보고를 완료하였습니다.

당사는 전고체전지 양산 장비 개발에 글로벌 디스플레이 및 반도체 기업에게 인정받은 정밀 연삭가공 기술과 레이저 기술, 광학 기술 등의 기반 기술을 바탕으로 고밀도균일 가압 및 스태킹장비와 불량 검출 장비, 공정 조건 최적화를 위한 외관검사 및 비파괴검사 장비 개발을 완료하였으며, 이러한 성과를 기반으로 향후 고객사 전고체 전지 관련 투자시 당사 장비를 활용 할 가능성이 높다고 볼 수 있습니다.

■ 3D 센서모듈

회사가 개발한 ToF 3D 카메라는 기존에 상용화되어 있는 방식과는 다르게 광을 조사한 후 해당 광원이 반사되어 돌아오는 시간을 측정하여 거리를 계산하는 ToF(Time of Flight) 방식의 3D Range Camera 입니다. 이를 통해 사람의 동작과 사물의 형태를 입체적으로 인식할 수 있습니다.

회사는 ToF 3D 카메라의 핵심 기술인 실시간 연산 알고리즘을 내재화한 ASIC 칩(제품명 MR1000)을 개발하여 첨단 기술력을 확보하였습니다. 당사가 개발한 MR1000을 탑재한 '에스큐브’(S.Cube)는 업계 최초로 True VGA급 해상도가 적용되었으며, MR1000을 탑재함으로써 기존 모듈 대비 크기가 작아졌고, 소비 전력이 낮아지면서 발열도 낮아졌습니다. 기존 모듈 대비 픽셀수와 영상 출력 속도가 대폭 향상되면서 훨씬 더 정확한 모션 인식과 물체 감지가 가능해졌습니다.

에스큐브는 더 정교해진 해상도로 안면 인식 분야에 최적화된 솔루션을 제공할 수 있을 뿐만 아니라, 로봇 청소기를 비롯한 스마트 가전, 로봇, 자동차 전장, 헬스케어 등 다양한 산업 분야에 3D 센서 솔루션 제공이 가능할 것으로 보입니다. 실제 안면 인식솔루션, 피플 카운팅, 스크린 골프, 의료기기 등 다양한 분야에 당사 3D ToF 카메라가 적용된 사례가 있습니다.

또한, 2023년 1월에 개최된 'CES 2023'에서 촬영 가능한 거리를 대폭 증가시키고, 태양광 환경에서의 성능도 대폭 개선된 신규 3D ToF 카메라를 선보였습니다. 이로써, 당사는 기존 고해상도, 고정밀 3D ToF 카메라에 신규 라인업을 추가함으로 인도어에서 아웃도어까지 활용 범위를 확장하였습니다. 제품 라인업 확장에 이어 선보인 RGB-D 맵핑 기술은 3D ToF 카메라 기술의 강점과 RGB 카메라 기술의 강점을 융합한 기술을 선보였습니다. 3D ToF 카메라를 통한 깊이 정보와 RGB 카메라를 통한 색 정보를 픽셀 단위로 맵핑함으로써 다양한 어플리케이션에 추가로 활용될 수 있습니다.

앞으로도 지금까지의 시험 경험을 토대로 성장성 있고, 당사의 가치 제안이 상대적으로 경쟁력 있는 시장들을 발굴하고 타겟팅하여 비지니스를 개발하고, 적극적인 영업활동을 전개할 방침입니다.

■ 복강경 수술 로봇

당사가 개발한 복강경 수술로봇은 개복, 복강경, 내시경 등을 이용하던 수술 과정을 작은 절개부를 통해 복강경 수술로봇에 장착되어 제어되는 수술도구를 삽입하여 수술을 수행함으로써, 신체의 손상을 최소화하고 수술의 정확성과 안정성을 높여 생존율과 수술 후의 삶의 질을 높일 수 있는 신개념 차세대 수술 로봇입니다.

2021년 종합병원급공공의료기관 원자력병원에 Revo-i(레보아이) 최초 도입과 2022년 우즈베키스탄에 첫 해외수출을 기반으로 2024년 러시아, 몽골, 파라과이, 분당제생병원 등 국내,외 판매확대를 이루었으며 상급종합병원급 분당서울대병원에 VR 기반 트레이닝 시뮬레이터 레보심(Revo-sim)을 공급하여 국내의료기기의 우수한 성능을 인정받아 레보아이의 질적, 양적 성장을 이루었습니다.

향후에도 지속적인 연구개발과 의료진의 피드백을 반영하여 제품 고도화 및 적극적인 마케팅 활동을 통해 수술로봇 사업의 지속적인 양적 질적 성장세를 유지할 것으로기대되며, 이를 통해 수술로봇 의료분야의 발전에 기여하고, 국내 의료진의 수준 높은 술기가 해외에 전파될 수 있도록 기여할 것 입니다.

III. 재무에 관한 사항

1. 요약재무정보

가. 요약 연결재무제표

| (단위 : 원) |

| 구 분 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 91,242,346,186 | 84,612,023,186 | 106,151,092,033 |

| ㆍ현금및현금성자산 | 35,662,861,688 | 28,261,177,598 | 41,169,555,810 |

| ㆍ매출채권 | 11,233,620,923 | 8,392,225,110 | 13,727,555,282 |

| ㆍ재고자산 | 18,033,149,986 | 13,566,191,595 | 22,657,698,032 |

| ㆍ기타 | 26,312,713,589 | 34,392,428,883 | 28,596,282,909 |

| [비유동자산] | 57,956,339,520 | 70,682,691,537 | 64,796,551,062 |

| ㆍ관계기업투자 | 6,009,223,902 | 6,112,810,539 | 9,357,676,978 |

| ㆍ유형자산 | 29,415,654,149 | 30,369,948,725 | 27,603,151,138 |

| ㆍ무형자산 | 1,459,108,548 | 1,434,303,098 | 1,384,492,257 |

| ㆍ기타 | 21,072,352,921 | 32,765,629,175 | 26,451,230,689 |

| 자산총계 | 149,198,685,706 | 155,294,714,723 | 170,947,643,095 |

| [유동부채] | 20,893,454,868 | 20,418,642,347 | 37,120,505,060 |

| [비유동부채] | 2,288,985,272 | 1,626,316,934 | 945,572,245 |

| 부채총계 | 23,182,440,140 | 22,044,959,281 | 38,066,077,305 |

| [지배기업의 소유주에게 귀속되는 지분] | 126,016,245,566 | 133,249,755,442 | 132,881,565,790 |

| [자본금] | 4,408,942,000 | 4,408,942,000 | 4,293,410,000 |

| [주식발행초과금] | 26,151,683,661 | 26,151,683,661 | 26,151,683,661 |

| [이익잉여금] | 104,423,389,311 | 111,861,322,741 | 111,329,076,555 |

| [기타포괄손익누계액] | 160,517,351 | (43,906,203) | (58,919,724) |

| [기타자본항목] | (9,128,286,757) | (9,128,286,757) | (8,833,684,702) |

| [비지배지분] | - | - | - |

| 자본총계 | 126,016,245,566 | 133,249,755,442 | 132,881,565,790 |

| (2024년 1월~12월말) | (2023년 1월~12월말) | (2022년 1월~12월말) | |

| 매출액 | 67,278,649,399 | 109,474,293,439 | 154,857,082,271 |

| 영업이익 | (16,814,682,582) | (1,745,963,585) | 25,522,241,546 |

| 법인세비용차감전순이익 | (8,620,326,591) | 5,801,192,126 | 31,607,821,479 |

| 당기순이익 | (7,141,990,639) | 3,538,825,159 | 29,293,724,901 |

| 지배기업의 소유주 | (7,141,990,639) | 3,538,825,159 | 29,293,724,901 |

| 비지배지분 | - | - | - |

| 총포괄이익 | (6,440,846,976) | 2,973,438,207 | 29,754,301,321 |

| 지배기업의 소유주 | (6,440,846,976) | 2,973,438,207 | 29,754,301,321 |

| 비지배지분 | - | - | - |

| 주당순이익(원) | (901) | 449 | 3,829 |

| 연결에 포함된 회사수 | 1개 | 1개 | 1개 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

※ 연결에 포함된 회사수는 연결대상 종속회사수를 기재하였습니다.

나. 요약별도재무정보

| (단위 : 원) |

| 구 분 | 제32기 | 제31기 | 제30기 |

|---|---|---|---|

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 88,668,632,596 | 81,498,689,589 | 102,743,007,563 |

| ㆍ현금및현금성자산 | 35,280,770,637 | 27,571,483,255 | 40,332,135,793 |

| ㆍ매출채권 | 10,825,643,536 | 7,976,280,423 | 13,013,758,564 |

| ㆍ재고자산 | 17,499,348,464 | 13,105,546,601 | 22,143,895,859 |

| ㆍ기타 | 25,062,869,959 | 32,845,379,310 | 27,253,217,347 |

| [비유동자산] | 57,831,107,257 | 71,112,103,759 | 63,481,325,344 |

| ㆍ종속기업및관계기업투자 | 6,796,000,000 | 6,796,000,000 | 8,281,369,720 |

| ㆍ유형자산 | 29,308,746,985 | 30,277,824,059 | 27,483,551,949 |

| ㆍ무형자산 | 1,459,108,548 | 1,434,303,098 | 1,384,492,257 |

| ㆍ기타 | 20,267,251,724 | 32,603,976,602 | 26,331,911,418 |

| 자산총계 | 146,499,739,853 | 152,610,793,348 | 166,224,332,907 |

| [유동부채] | 19,959,033,610 | 19,755,182,481 | 36,425,081,611 |

| [비유동부채] | 2,170,347,127 | 1,626,316,934 | 969,708,211 |

| 부채총계 | 22,129,380,737 | 21,381,499,415 | 37,394,789,822 |

| [자본금] | 4,408,942,000 | 4,408,942,000 | 4,293,410,000 |

| [주식발행초과금] | 26,151,683,661 | 26,151,683,661 | 26,151,683,661 |

| [이익잉여금] | 101,459,297,341 | 108,508,513,458 | 105,929,692,555 |

| [기타자본구성요소] | (7,793,944,906) | (7,793,944,906) | (7,499,342,851) |

| [기타포괄손익누계액] | 144,381,020 | (45,900,280) | (45,900,280) |

| 자본총계 | 124,370,359,116 | 131,229,293,933 | 128,829,543,085 |

| 종속·관계·공동기업 | 원가법 | 원가법 | 원가법 |

| 투자주식의 평가방법 | |||

| (2024년 1월~12월말) | (2023년 1월~12월말) | (2022년 1월~12월말) | |

| 매출액 | 63,718,051,994 | 105,623,176,501 | 149,558,261,031 |

| 영업이익 | (16,386,005,306) | (1,459,320,979) | 25,583,501,990 |

| 법인세비용차감전순이익 | (8,119,719,577) | 7,843,255,443 | 30,169,163,193 |

| 당기순이익 | (6,749,416,601) | 5,499,727,787 | 27,895,753,089 |

| 총포괄이익 | (6,066,271,917) | 5,004,999,403 | 28,265,750,572 |

| 주당순이익(원) | (851) | 698 | 3,646 |

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 32 기 2024.12.31 현재 |

|

제 31 기 2023.12.31 현재 |

|

제 30 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

91,242,346,186 |

84,612,023,186 |

106,151,092,033 |

|

현금및현금성자산 |

35,662,861,688 |

28,261,177,598 |

41,169,555,810 |

|

단기금융상품 |

4,240,000,000 |

17,133,560,274 |

11,267,643,836 |

|

매출채권 |

11,233,620,923 |

8,392,225,110 |

13,727,555,282 |

|

계약자산 |

14,680,898,353 |

14,018,981,621 |

12,942,530,051 |

|

기타금융자산 |

3,769,113,800 |

1,319,968,171 |

933,496,610 |

|

기타유동자산 |

1,314,791,723 |

1,914,953,997 |

3,452,309,102 |

|

당기법인세자산 |

262,221,140 |

4,964,820 |

303,310 |

|

재고자산 |

18,033,149,986 |

13,566,191,595 |

22,657,698,032 |

|

당기손익-공정가치금융자산(유동) |

2,045,688,573 |

0 |

0 |

|

비유동자산 |

57,956,339,520 |

70,682,691,537 |

64,796,551,062 |

|

장기금융상품 |

1,500,000 |

1,500,000 |

1,500,000 |

|

계약자산(비유동) |

6,933,718,050 |

14,451,630,798 |

10,118,374,806 |

|

당기손익-공정가치금융자산 |

5,385,771,829 |

9,665,909,924 |

6,766,477,406 |

|

기타포괄손익-공정가치금융자산 |

805,083,950 |

614,802,650 |

0 |

|

기타금융자산 |

561,841,480 |

2,143,353,831 |

1,628,754,158 |

|

유형자산 |

29,415,654,149 |

30,369,948,725 |

27,603,151,138 |

|

사용권자산 |

679,168,255 |

347,164,971 |

535,039,792 |

|

무형자산 |

1,459,108,548 |

1,434,303,098 |

1,384,492,257 |

|

종속기업및관계기업투자자산 |

6,009,223,902 |

6,112,810,539 |

9,357,676,978 |

|

이연법인세자산 |

5,135,303,387 |

4,320,309,538 |

5,847,728,187 |

|

확정급여자산 |

1,483,916,854 |

1,134,908,347 |

1,467,307,224 |

|

기타비유동자산 |

86,049,116 |

86,049,116 |

86,049,116 |

|

자산총계 |

149,198,685,706 |

155,294,714,723 |

170,947,643,095 |

|

부채 |

|||

|

유동부채 |

20,893,454,868 |

20,418,642,347 |

37,120,505,060 |

|

매입채무 |

3,293,810,285 |

3,441,867,361 |

6,785,272,253 |

|

계약부채 |

5,731,870,273 |

4,316,522,848 |

12,253,778,295 |

|

기타금융부채 |

4,126,752,579 |

5,308,445,478 |

10,533,032,917 |

|

기타 유동부채 |

3,100,515,233 |

2,897,669,744 |

334,670,715 |

|

당기법인세부채 |

0 |

62,902,702 |

3,489,830,274 |

|

리스부채 |

504,665,992 |

506,419,187 |

721,291,041 |

|

파생금융상품부채 |

298,321,168 |

10,465,042 |

43,299,484 |

|

충당부채 |

3,837,519,338 |

3,874,349,985 |

2,959,330,081 |

|

비유동부채 |

2,288,985,272 |

1,626,316,934 |

945,572,245 |

|

기타금융부채 |

1,546,430,205 |

1,133,120,770 |

659,449,371 |

|

리스부채(비유동) |

189,146,487 |

70,246,260 |

286,122,874 |

|

기타 비유동 부채 |

553,408,580 |

422,949,904 |

0 |

|

부채총계 |

23,182,440,140 |

22,044,959,281 |

38,066,077,305 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

126,016,245,566 |

133,249,755,442 |

132,881,565,790 |

|

자본금 |

4,408,942,000 |

4,408,942,000 |

4,293,410,000 |

|

주식발행초과금 |

26,151,683,661 |

26,151,683,661 |

26,151,683,661 |

|

기타자본항목 |

(9,128,286,757) |

(9,128,286,757) |

(8,833,684,702) |

|

기타포괄손익누계액 |

160,517,351 |

(43,906,203) |

(58,919,724) |

|

이익잉여금(결손금) |

104,423,389,311 |

111,861,322,741 |

111,329,076,555 |

|

비지배지분 |

0 |

0 |

0 |

|

자본총계 |

126,016,245,566 |

133,249,755,442 |

132,881,565,790 |

|

자본과부채총계 |

149,198,685,706 |

155,294,714,723 |

170,947,643,095 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 32 기 2024.01.01 부터 2024.12.31 까지 |

|

제 31 기 2023.01.01 부터 2023.12.31 까지 |

|

제 30 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

수익(매출액) |

67,278,649,399 |

109,474,293,439 |

154,857,082,271 |

|

매출원가 |

48,646,955,684 |

75,909,613,910 |

97,961,521,731 |

|

매출총이익 |

18,631,693,715 |

33,564,679,529 |

56,895,560,540 |

|

판매비와관리비 |

35,446,376,297 |

35,310,643,114 |

31,373,318,994 |

|

영업이익(손실) |

(16,814,682,582) |

(1,745,963,585) |

25,522,241,546 |

|

기타이익 |

4,225,927,857 |

4,084,018,767 |

3,931,702,574 |

|

기타손실 |

1,472,158,751 |

1,230,808,370 |

2,872,233,698 |

|

금융수익 |

5,624,221,263 |

4,336,743,275 |

5,348,776,540 |

|

금융원가 |

65,905,487 |

696,763,651 |

1,803,139,235 |

|

관계기업투자손익 |

(117,728,891) |

1,053,965,690 |

1,480,473,752 |

|

법인세비용차감전순이익(손실) |

(8,620,326,591) |

5,801,192,126 |

31,607,821,479 |

|

법인세비용(수익) |

(1,478,335,952) |

2,262,366,967 |

2,314,096,578 |

|

당기순이익(손실) |

(7,141,990,639) |

3,538,825,159 |

29,293,724,901 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

|||

|

확정급여제도의 재측정손익(세후기타포괄손익) |

496,720,109 |

(580,400,473) |

460,576,420 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

190,281,300 |

0 |

0 |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

|||

|

지분법 적용대상 관계기업과 공동기업의 기타포괄손익에 대한 지분(세후기타포괄손익) |

14,142,254 |

15,013,521 |

0 |

|

총포괄손익 |

(6,440,846,976) |

2,973,438,207 |

29,754,301,321 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

(7,141,990,639) |

3,538,825,159 |

29,293,724,901 |

|

총 포괄손익의 귀속 |

|||

|

총 포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

(6,440,846,976) |

2,973,438,207 |

29,754,301,321 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

(901) |

449 |

3,829 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 32 기 2024.01.01 부터 2024.12.31 까지 |

|

제 31 기 2023.01.01 부터 2023.12.31 까지 |

|

제 30 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

4,181,153,000 |

26,151,683,661 |

(8,667,647,411) |

(58,919,724) |

82,435,413,534 |

104,041,683,060 |

0 |

104,041,683,060 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

29,293,724,901 |

29,293,724,901 |

0 |

29,293,724,901 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

460,576,420 |

460,576,420 |

0 |

460,576,420 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식 거래로 인한 증감 |

0 |

0 |

(166,037,291) |

0 |

0 |

(166,037,291) |

0 |

(166,037,291) |

|

주식배당 |

112,257,000 |

0 |

0 |

0 |

(112,257,000) |

0 |

0 |

0 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(748,381,300) |

(748,381,300) |

0 |

(748,381,300) |

|

자본 증가(감소) 합계 |

112,257,000 |

0 |

(166,037,291) |

0 |

28,893,663,021 |

28,839,882,730 |

0 |

28,839,882,730 |

|

2022.12.31 (기말자본) |

4,293,410,000 |

26,151,683,661 |

(8,833,684,702) |

(58,919,724) |

111,329,076,555 |

132,881,565,790 |

0 |

132,881,565,790 |

|

2023.01.01 (기초자본) |

4,293,410,000 |

26,151,683,661 |

(8,833,684,702) |

(58,919,724) |

111,329,076,555 |

132,881,565,790 |

0 |

132,881,565,790 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

3,538,825,159 |

3,538,825,159 |

0 |

3,538,825,159 |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

(580,400,473) |

(580,400,473) |

0 |

(580,400,473) |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법자본변동 |

0 |

0 |

0 |

15,013,521 |

0 |

15,013,521 |

0 |

15,013,521 |

|

자기주식 거래로 인한 증감 |

0 |

0 |

(294,602,055) |

0 |

0 |

(294,602,055) |

0 |

(294,602,055) |

|

주식배당 |

115,532,000 |

0 |

0 |

0 |

(115,532,000) |

0 |

0 |

0 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(2,310,646,500) |

(2,310,646,500) |

0 |

(2,310,646,500) |

|

자본 증가(감소) 합계 |

115,532,000 |

0 |

(294,602,055) |

15,013,521 |

532,246,186 |

368,189,652 |

0 |

368,189,652 |

|

2023.12.31 (기말자본) |

4,408,942,000 |

26,151,683,661 |

(9,128,286,757) |

(43,906,203) |

111,861,322,741 |

133,249,755,442 |

0 |

133,249,755,442 |

|

2024.01.01 (기초자본) |

4,408,942,000 |

26,151,683,661 |

(9,128,286,757) |

(43,906,203) |

111,861,322,741 |

133,249,755,442 |

0 |

133,249,755,442 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

(7,141,990,639) |

(7,141,990,639) |

0 |

(7,141,990,639) |

|

순확정급여부채의 재측정요소 |

0 |

0 |

0 |

0 |

496,720,109 |

496,720,109 |

0 |

496,720,109 |

|

기타포괄손익-공정가치측정금융자산평가손익 |

0 |

0 |

0 |

190,281,300 |

0 |

190,281,300 |

0 |

190,281,300 |

|

지분법자본변동 |

0 |

0 |

0 |

14,142,254 |

0 |

14,142,254 |

0 |

14,142,254 |

|

자기주식 거래로 인한 증감 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식배당 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(792,662,900) |

(792,662,900) |

0 |

(792,662,900) |

|

자본 증가(감소) 합계 |

0 |

0 |

0 |

204,423,554 |

(7,437,933,430) |

(7,233,509,876) |

0 |

(7,233,509,876) |

|

2024.12.31 (기말자본) |

4,408,942,000 |

26,151,683,661 |

(9,128,286,757) |

160,517,351 |

104,423,389,311 |

126,016,245,566 |

0 |

126,016,245,566 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 32 기 2024.01.01 부터 2024.12.31 까지 |

|

제 31 기 2023.01.01 부터 2023.12.31 까지 |

|

제 30 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 32 기 |

제 31 기 |

제 30 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

(5,158,990,423) |

(1,076,205,409) |

10,680,304,676 |

|

영업활동으로부터 창출된 현금흐름 |

(7,061,654,964) |

1,027,362,494 |

9,890,006,159 |

|

이자수취 |

1,979,018,991 |

2,208,806,605 |

1,283,195,487 |

|

이자지급 |

(40,675,487) |

(64,774,966) |

(86,607,297) |

|

배당금수취 |

87,466,411 |

70,890,135 |

2,095,011 |

|

법인세환급(납부) |

(123,145,374) |

(4,318,489,677) |

(408,384,684) |

|

투자활동현금흐름 |

12,820,436,551 |

(7,961,022,725) |

(1,767,549,805) |

|

단기금융상품의 처분 |

39,629,018,586 |

117,538,897,113 |

84,400,446,657 |

|

장기금융상품의 처분 |

0 |

0 |

120,000,000 |

|

기타금융자산의 처분 |

79,606,411 |

64,889,604 |

174,237,490 |

|

유형자산의 처분 |

7,414,000 |

0 |

352,000 |

|

지분법투자주식의 처분 |

0 |

4,300,043,000 |

0 |

|

국고보조금의 수취 |

263,131,818 |

404,051,011 |

0 |

|

당기손익인식금융자산의 처분 |

5,862,685,501 |

1,630,525,201 |

10,120,370,193 |

|

단기금융상품의 취득 |

(26,735,458,312) |

(123,686,713,551) |

(83,316,806,683) |

|

장기금융상품의 취득 |

0 |

0 |

(4,000,000) |

|

당기손익인식금융자산의 취득 |

(4,049,771,940) |

(2,987,025,601) |

(3,221,539,654) |

|

기타금융자산의 취득 |

(405,482,700) |

(503,632,180) |

(111,852,231) |

|

유형자산의 취득 |

(1,522,463,964) |

(3,988,948,974) |

(3,153,009,180) |

|

무형자산의 취득 |

(63,715,600) |

(117,751,829) |

(90,668,402) |

|

파생상품의 정산 |

(244,527,249) |

(14,356,519) |

(535,079,995) |

|

지분법투자주식의 취득 |

0 |

(601,000,000) |

(6,150,000,000) |

|

재무활동현금흐름 |

(1,611,415,241) |

(3,632,272,521) |

(1,943,900,774) |

|

리스부채의 상환 |

(818,752,341) |

(1,027,023,966) |

(1,029,482,183) |

|

배당금의 지급 |

(792,662,900) |

(2,310,646,500) |

(748,381,300) |

|

자기주식의 취득 |

0 |

(294,602,055) |

(166,037,291) |

|

현금및현금성자산에 대한 환율변동효과 |

1,351,653,203 |

(238,877,557) |

(1,625,202,608) |

|

현금및현금성자산의순증가(감소) |

7,401,684,090 |

(12,908,378,212) |

5,343,651,489 |

|

기초현금및현금성자산 |

28,261,177,598 |

41,169,555,810 |

35,825,904,321 |

|

기말현금및현금성자산 |

35,662,861,688 |

28,261,177,598 |

41,169,555,810 |

3. 연결재무제표 주석

| 제32기 : 2024년 12월 31일 현재 |

| 제31기 : 2023년 12월 31일 현재 |

| 주식회사 미래컴퍼니와 그 종속기업 |

1. 일반 사항

주식회사 미래컴퍼니(이하 '지배기업')와 그 종속기업(이하, 회사와 종속기업을 포괄하여 '연결회사')은 반도체 및 디스플레이 자동화 설비, 3D 센서모듈, 복강경 수술로봇 및 터치패널 등의 연구, 제조 및 판매업을 영위하고 있습니다. 지배기업은 1992년12월 30일에 설립되어, 본사를 경기도 화성시 양감면에 두고 있으며 2004년 10월 11일자로 상호를 주식회사 미래엔지니어링에서 주식회사 미래컴퍼니로 변경하였습니다.

지배기업은 2004년 12월 30일에 한국증권업협회로부터 협회중개시장 등록을 승인받아 지배기업의 주식이 2005년 1월 4일자로 매매가 개시되었습니다.

지배기업은 설립시 자본금은 100백만원이었으나, 수차례의 유상증자 및 주식배당을 실시하여 2024년 12월 31일 현재의 보통주 자본금은 4,409백만원입니다.

(1) 종속기업 현황

당기말 및 전기말 연결회사의 연결대상 종속기업 현황은 다음과 같습니다.

| 종속기업 | 2024년 12월 31일 | 2023년 12월 31일 | 소재지 | 결산월 | 업종 | ||

|---|---|---|---|---|---|---|---|

| 지배지분율 | 비지배지분율 | 지배지분율 | 비지배지분율 | ||||

| (주)미래디피 | 100% | - | 100% | - | 한국 | 12월 | 터치패널의 제조 및 판매 |

(2) 종속기업 관련 재무정보 요약

연결대상 종속기업의 요약재무상태표와 동일로 종료되는 회계연도의 요약포괄손익계산서는 다음과 같습니다.

| (단위: 천원) |

| 종속기업 | 2024년 12월 31일 | |||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | 총포괄손익 | |

| (주)미래디피 | 3,536,015 | 1,069,602 | 2,466,413 | 3,560,597 | (241,095) | (237,238) |

| (단위: 천원) |

| 종속기업 | 2023년 12월 31일 | |||||

|---|---|---|---|---|---|---|

| 자산 | 부채 | 자본 | 매출액 | 당기순손익 | 총포괄손익 | |

| (주)미래디피 | 3,595,413 | 891,762 | 2,703,651 | 3,905,697 | (252,371) | (338,043) |

2. 중요한 회계정책

다음은 연결재무제표의 작성에 적용된 주요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 연결재무제표 작성기준

연결회사의 연결재무제표는 한국채택국제회계기준에 따라 작성됐습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

연결재무제표는 다음을 제외하고는 역사적 원가에 기초하여 작성하였습니다.

| - | 특정 금융자산과 금융부채(파생상품 포함) |

| - | 확정급여제도와 공정가치로 측정하는 사외적립자산 |

한국채택국제회계기준은 재무제표 작성시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

(1) 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서 및 해석서를 신규로 적용하였습니다.

- 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습 니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 ‘리스’ 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 제정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 ‘재무제표 표시’ 개정 - '가상자산 공시’

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

- 기업회계기준서 제1021호 ‘환율변동효과’와 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’개정

실무에서 제기된 의문에 대응하고 새로운 요구사항을 포함하기 위해 기업회계기준서제1109호 ‘금융상품’과 제1107호 ‘금융상품: 공시’가 개정되었습니다. 동 개정사항은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 주요 개정내용은 다음과 같습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

·특정 기준을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로(제거된 것으로) 간주할 수 있도록 허용

·금융자산이 원리금 지급만으로 구성되어 있는지의 기준을 충족하는지 평가하기 위한 추가 지침을 명확히 하고 추가함.

·계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

·FVOCI 지정 지분상품에 대한 추가 공시

- 한국채택국제회계기준 연차개선Volume 11

한국채택국제회계기준 연차개선Volume 11은 2026 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 연결회사는 동 개정으로 인해 재무제표에 중요한 영향은 없을 것으로 예상하고 있습니다.

·기업회계기준서 제1101호‘한국채택국제회계기준의 최초채택’: K-IFRS 최초 채택시 위험회피회계 적용

·기업회계기준서 제1107호‘금융상품:공시’: 제거 손익, 실무적용지침

·기업회계기준서 제1109호‘금융상품’: 리스부채의 제거 회계처리와 거래가격의 정의

·기업회계기준서 제1110호‘연결재무제표’: 사실상의 대리인 결정

·기업회계기준서 제1007호‘현금흐름표’: 원가법

2.3 연결

연결회사는 기업회계기준서 제1110호 '연결재무제표'에 따라 연결재무제표를 작성하고 있습니다.

(1) 종속기업

종속기업은 지배기업이 지배하고 있는 모든 기업입니다. 회사가 투자한 기업에 관여해서 변동이익에 노출되거나 변동이익에 대한 권리가 있고, 투자한 기업에 대해 자신의 힘으로 그러한 이익에 영향을 미칠 능력이 있는 경우, 해당 기업을 지배한다고 판단합니다. 종속기업은 회사가 지배하게 되는 시점부터 연결재무제표에 포함되며, 지배력을 상실하는 시점에 연결재무제표에서 제외됩니다.

연결회사의 사업결합은 취득법으로 회계처리됩니다. 이전대가는 취득일의 공정가치로 측정하고, 사업결합으로 취득한 식별가능한 자산ㆍ부채 및 우발부채는 취득일의 공정가치로 최초 측정하고 있습니다. 연결회사는 청산 시 순자산의 비례적 몫을 제공하는 비지배지분을 사업결합 건별로 판단하여 피취득자의 순자산 중 비례적 지분 또는 공정가치로 측정합니다. 그밖의 비지배지분은 다른 기준서의 요구사항이 없다면 공정가치로 측정합니다. 취득관련원가는 발생 시 당기비용으로 인식됩니다.

영업권은 이전대가, 피취득자에 대한 비지배지분의 금액과 취득자가 이전에 보유하고 있던 피취득자에 대한 지분의 취득일의 공정가치 합계액이 취득한 식별가능한 순자산을 초과하는 금액으로 인식됩니다. 이전대가 등이 취득한 종속기업 순자산의 공정가액보다 작다면, 그 차액은 당기손익으로 인식합니다.

연결회사 내의 기업간에 발생하는 거래로 인한 채권, 채무의 잔액, 수익과 비용 및 미실현이익 등은 제거됩니다. 또한 종속기업의 회계정책은 연결회사에서 채택한 회계정책을 일관성 있게 적용하기 위해 차이가 나는 경우 수정됩니다.

지배력의 상실을 발생시키지 않는 비지배지분과의 거래는 비지배지분의 조정금액과 지급 또는 수취한 대가의 공정가치의 차이를 지배기업의 소유주에게 귀속되는 자본으로 직접 인식합니다.

연결회사가 종속기업에 대해 지배력을 상실하는 경우, 보유하고 있는 해당 기업의 잔여 지분은 동 시점에 공정가치로 재측정되며, 관련 차액은 당기손익으로 인식됩니다.

(2) 관계기업

관계기업은 연결회사가 유의적 영향력을 보유하는 기업이며, 관계기업 투자는 최초에 취득원가로 인식하며 이후 지분법을 적용합니다. 연결회사와 관계기업 간의 거래에서 발생한 미실현이익은 연결회사의 관계기업에 대한 지분에 해당하는 부분만큼 제거됩니다. 관계기업의 손실 중 연결회사의 지분이 관계기업에 대한 투자지분(순투자의 일부를 구성하는 장기투자지분 포함)과 같거나 초과하는 경우에는 지분법 적용을 중지합니다. 단, 연결회사의 지분이 영(0)으로 감소된 이후 추가 손실분에 대하여 연결회사에 법적-의제의무가 있거나, 관계기업을 대신하여 지급하여야 하는 경우, 그 금액까지만 손실과 부채로 인식합니다. 또한 관계기업 투자에 대한 객관적인 손상의 징후가 있는 경우 관계기업 투자의 회수가능액과 장부금액과의 차이는 손상차손으로 인식됩니다. 연결회사는 지분법을 적용하기 위하여 관계기업의 재무제표를 이용할 때, 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결회사가 적용하는회계정책과 동일한 회계정책이 적용되었는지 검토하여 필요한 경우 관계기업의 재무제표를 조정합니다.

2.4 영업부문

연결회사는 기업회계기준서 제1108호 '영업부문'에 따라 부문정보와 관련된 공시사항을 연결재무제표에 공시하였습니다.

2.5 외화환산

(1) 기능통화와 표시통화

연결회사는 연결회사 내 개별기업이 재무제표에 포함되는 항목들을 영업활동이 이루어지는 주된 경제환경에서의 통화("기능통화")를 적용하여 측정하고 있습니다. 연결회사의 기능통화는 대한민국 원화이며, 연결재무제표는 대한민국 원화로 표시되어 있습니다.

(2) 외화거래와 보고기간말의 환산

외화거래는 거래일의 환율 또는 재측정되는 항목인 경우 평가일의 환율을 적용한 기능통화로 인식되고, 외화거래의 결제나 화폐성 외화 자산ㆍ부채의 환산에서 발생하는 외환차이는 당기손익으로 인식됩니다.

비화폐성 금융자산ㆍ부채로부터 발생하는 외환차이는 공정가치 변동손익의 일부로 보아 당기손익-공정가치 측정 지분상품으로부터 발생하는 외환차이는 당기손익으로, 기타포괄손익-공정가치 측정 지분상품의 외환차이는 기타포괄손익에 포함하여 인식됩니다.

2.6 현금및현금성자산

현금및현금성자산은 보유중인 현금, 은행예금, 기타 취득일 현재 만기일이 3개월 이내에 도래하는 매우 유동적인 단기 투자자산을 포함하고 있습니다.

2.7 금융자산

(1) 분류

연결회사는 다음의 측정 범주로 금융자산을 분류합니다.

| - | 당기손익-공정가치 측정 금융자산 |

| - | 기타포괄손익-공정가치 측정 금융자산 |

| - | 상각후원가 측정 금융자산 |

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 당기손익 또는 기타포괄손익으로 인식합니다. 연결회사는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을 기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

(2) 측정

연결회사는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득이나 해당 금융부채의 발행과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는 사업모형에 근거합니다. 연결회사는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 기타포괄손익-공정가치로 측정하는 금융자산의 손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 외환손익은 '기타수익 또는 기타비용'으로 표시하고 손상차손은 '기타 비용'으로 표시합니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 손익계산서에 '기타수익 또는 기타비용'으로 표시합니다.

② 지분상품

연결회사는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결회사가 배당을 받을 권리가 확정된 때 '기타수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 손익계산서에 '기타수익 또는 기타비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

(3) 손상

연결회사는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 연결회사는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

2.8 파생금융상품

파생상품은 파생상품계약 체결시점에 공정가치로 최초 인식되며 후속적으로 공정가치로 재측정됩니다. 위험회피회계의 적용요건을 충족하지 않는 파생상품의 공정가치변동은 거래의 성격에 따라 기타수익(비용) 또는 금융수익(비용)으로 손익계산서에 인식됩니다.

2.9 매출채권

매출채권은 공정가치로 인식할 때에 유의적인 금융요소를 포함하지 않는 경우에는 무조건적인 대가의 금액으로 최초 인식합니다. 매출채권은 후속적으로 유효이자율법을 적용한 상각후원가에 손실충당금을 차감하여 측정됩니다. 연결회사의 매출채권 회계처리에 대한 추가적인 사항 및 손상에 대한 회계정책은 주석9을 참고바랍니다.

2.10 재고자산

재고자산은 원가와 순실현가능가치 중 작은 금액으로 표시되고, 재고자산의 원가는 월 총평균법을 적용하는 원재료와 상품을 제외하고는 개별법에 따라 결정됩니다.

2.11 유형자산

유형자산은 원가에서 감가상각누계액과 손상차손누계액을 차감하여 표시됩니다. 역사적 원가는 자산의 취득에 직접적으로 관련된 지출을 포함합니다.

토지를 제외한 자산은 취득원가에서 잔존가치를 제외하고, 다음의 추정 경제적 내용연수에 걸쳐 정액법으로 상각됩니다.

| 과 목 | 추정 내용연수 |

|---|---|

| 건물 | 20 ~ 50 년 |

| 구축물 | 10 ~ 50 년 |

| 기계장치 | 5 ~ 10 년 |

| 차량운반구 | 4 ~ 5 년 |

| 공구와기구 및 집기비품 | 3 ~ 10 년 |

유형자산의 감가상각방법과 잔존가치 및 경제적 내용연수는 매 회계연도 말에 재검토되고 필요한 경우 추정의 변경으로 조정됩니다.

2.12 차입원가

적격자산을 취득 또는 건설하는데 발생한 차입원가는 해당 자산을 의도된 용도로 사용할 수 있도록 준비하는 기간 동안 자본화되고, 적격자산을 취득하기 위한 특정목적차입금의 일시적 운용에서 발생한 투자수익은 당 회계기간 동안의 자본화 가능 차입원가에서 차감됩니다. 기타 차입원가는 발생기간에 비용으로 인식됩니다.

2.13 정부보조금

정부보조금은 보조금의 수취와 정부보조금에 부가된 조건의 준수에 대한 합리적인 확신이 있을 때 공정가치로 인식됩니다. 자산관련보조금은 자산의 장부금액을 계산할 때 차감하여 표시되며, 수익관련보조금은 이연하여 정부보조금의 교부 목적과 관련된 비용에서 차감하여 표시됩니다.

2.14 무형자산

무형자산은 역사적 원가로 최초 인식되고, 원가에서 상각누계액과 손상차손누계액을차감한 금액으로 표시됩니다.

내부적으로 창출한 무형자산인 개발비는 기술적 실현가능성, 미래경제적효익 등을 포함한 자산 인식요건이 충족된 시점 이후에 발생한 지출금액의 합계입니다. 회원권은 이용 가능 기간에 대하여 예측가능한 제한이 없으므로 내용연수가 한정되지 않아 상각되지 않습니다. 한정된 내용연수를 가지는 다음의 무형자산은 추정내용연수동안

정액법으로 상각됩니다.

| 과 목 | 추정 내용연수 |

|---|---|

| 개발비 | 5 년 |

| 소프트웨어 | 3 년 |

| 산업재산권 | 3 년 |

| 기타의 무형자산 | 3 년 |

2.15 비금융자산의 손상

영업권이나 내용연수가 비한정인 무형자산에 대하여는 매년, 상각 대상 자산에 대하여는 자산손상을 시사하는 징후가 있을 때 손상검사를 수행하고 있습니다. 손상차손은 회수가능액(사용가치 또는 처분부대원가를 차감한 공정가치 중 높은 금액)을 초과하는 장부금액만큼 인식되고 영업권 이외의 비금융자산에 대한 손상차손은 매 보고기간말에 환입가능성이 검토됩니다.

2.16 매입채무와 기타채무

매입채무와 기타채무는 연결회사가 보고기간말 전에 제공받은 재화나 용역에 대하여지급하지 않은 부채입니다. 매입채무와 기타채무는 보고기간 후 12개월 후에 지급기일이 도래하는 것이 아니라면 재무상태표에서 유동부채로 표시합니다. 해당 채무는 최초에 공정가치로 인식하고 이후 유효이자율법을 사용한 상각후원가로 측정합니다.

2.17 금융부채

(1) 분류 및 측정

연결회사의 당기손익인식금융부채는 단기매매목적의 금융상품입니다. 주로 단기간 내에 재매입할 목적으로 부담하는 금융부채는 단기매매금융부채로 분류됩니다. 또한, 위험회피회계의 수단으로 지정되지 않은 파생상품이나 금융상품으로부터 분리된 내재파생상품도 단기매매금융부채로 분류됩니다.

당기손익인식금융부채, 금융보증계약, 금융자산의 양도가 제거조건을 충족하지 못하는 경우에 발생하는 금융부채를 제외한 모든 비파생금융부채를 상각후원가로 측정하는 금융부채로 분류되고 있으며, 재무상태표 상 매입채무, 차입금 및 기타금융부채 등으로 표시됩니다.

(2) 제거

금융부채는 계약상 의무가 이행, 취소 또는 만료되어 소멸되거나 기존 금융부채의 조건이 실질적으로 변경된 경우에 재무상태표에서 제거됩니다.

2.18 금융보증계약

연결회사가 제공한 금융보증계약은 최초 인식시 공정가치로 측정되며, 후속적으로는다음 중 큰 금액으로 측정하여 '기타금융부채'로 인식됩니다.

(1) 금융상품의 손상규정에 따라 산정한 손실충당금

(2) 최초 인식금액에서 기업회계기준서 제1115호에 따라 인식한 이익누계액을 차감한 금액

2.19 충당부채

과거사건의 결과로 현재의 법적의무나 의제의무가 존재하고, 그 의무를 이행하기 위한 자원의 유출가능성이 높으며, 당해 금액의 신뢰성 있는 추정이 가능한 경우 하자보수충당부채 등을 인식하고 있습니다. 충당부채는 의무를 이행하기 위하여 예상되는 지출액의 현재가치로 측정되며, 시간경과로 인한 충당부채의 증가는 이자비용으로 인식됩니다.

2.20 당기법인세 및 이연법인세

법인세비용은 당기법인세와 이연법인세로 구성됩니다. 법인세는 기타포괄손익이나 자본에 직접 인식된 항목과 관련된 금액은 해당 항목에서 직접 인식하며, 이를 제외하고는 당기손익으로 인식됩니다.

당기법인세비용은 보고기간말 현재 제정되었거나 실질적으로 제정된 세법에 근거하여 측정됩니다. 경영진은 적용 가능한 세법 규정이 해석에 따라 달라질 수 있는 상황에 대하여 연결회사가 세무신고 시 적용한 세무정책에 대하여 주기적으로 평가하고 있습니다. 연결회사는 세무당국에 납부할 것으로 예상되는 금액에 기초하여 당기법인세비용을 인식합니다.

이연법인세는 자산과 부채의 장부금액과 세무기준액의 차이로 정의되는 일시적 차이에 대하여 장부금액을 회수하거나 결제할 때의 예상 법인세효과로 인식됩니다. 다만,사업결합 이외의 거래에서 자산ㆍ부채를 최초로 인식할 때 발생하는 이연법인세자산과 부채는 그 거래가 회계이익이나 과세소득에 영향을 미치지 않는다면 인식되지 않습니다.

이연법인세자산은 차감할 일시적차이가 사용될 수 있는 미래 과세소득의 발생가능성이 높은 경우에 인식됩니다.

종속기업, 관계기업 및 공동기업 투자지분과 관련된 가산할 일시적차이에 대하여 소멸시점을 통제할 수 있고 예측가능한 미래에 일시적차이가 소멸하지 않을 가능성이 높은 경우를 제외하고 이연법인세부채를 인식하고 있습니다. 또한 이러한 자산으로부터 발생하는 차감할 일시적차이에 대하여 일시적차이가 예측가능한 미래에 소멸할가능성이 높고 일시적차이가 사용될 수 있는 과세소득이 발생할 가능성이 높은 경우에만 이연법인세자산을 인식하고 있습니다.

이연법인세 자산과 부채는 법적으로 당기법인세자산과 당기법인세부채를 상계할 수 있는 권리를 연결회사가 보유하고 있고, 이연법인세 자산과 부채가 동일한 과세당국에 의해서 부과되는 법인세와 관련된 경우에 상계합니다. 당기법인세 자산과 부채는 법적으로 상계할 수 있는 권리를 연결회사가 보유하고 있고, 순액으로 결제할 의도가 있거나 자산을 실현하는 동시에 부채를 결제하려는 의도가 있는 경우에 상계합니다.

2.21 종업원급여

(1) 퇴직급여

연결회사 내 회사들은 다양한 형태의 퇴직연금제도를 운영하고 있으며, 일반적으로 주기적인 보험수리적 계산에 의해 산정된 금액을 보험회사나 수탁자가 관리하는 기금에 대한 지급을 통해 조달하고 있습니다. 연결회사는 확정기여제도와 확정급여제도를 모두 운영하고 있습니다.

확정기여제도는 연결회사가 고정된 금액의 기여금을 별도 기금에 지급하는 퇴직연금제도이며, 기여금은 종업원이 근무용역을 제공 하였을때 비용으로 인식됩니다.

확정급여제도는 확정기여제도를 제외한 모든 퇴직연금제도입니다. 일반적으로 확정급여제도는 연령, 근속연수나 급여수준 등의 요소에 의하여 종업원이 퇴직할 때 지급받을 퇴직연금급여의 금액이 확정됩니다. 확정급여제도와 관련하여 재무상태표에 계상된 부채는 보고기간말 현재 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 금액입니다. 확정급여채무는 매년 독립된 보험계리인에 의해 예측단위적립방식에 따라 산정되며, 확정급여채무의 현재가치는 그 지급시점과 만기가 유사한 우량회사채의 이자율로 기대미래현금유출액을 할인하여 산정됩니다. 한편, 순확정급여부채와 관련한 재측정요소는 기타포괄손익으로 인식됩니다.

제도개정, 축소 또는 정산이 발생하는 경우에는 과거근무원가 또는 정산으로 인한 손익은 당기손익으로 인식됩니다.

2.22 수익인식

(1) 수행의무의 식별

연결회사는 고객이 주문한 디스플레이 제조장비를 제작하여 판매하는 사업을 영위하고 있습니다. 연결회사는 계약기간 동안 고객에게 ① 장비의 판매 및 ② 장비 설치용역 등을 제공할 의무가 있으므로 이러한 수행의무 각각을 구별하여 식별합니다.

(2) 한시점에 이행하는 수행의무: 주문 제작 장비

기업이 의무를 수행하여 만든 자산이 기업 자체에는 대체용도가 없고, 지금까지 의무수행을 완료한 부분에 대해 집행 가능한 지급청구권이 기업에 있어야 진행기준을 적용하여 수익을 인식합니다. 연결회사는 계약 조건을 분석한 결과, 장비 제작과 관련하여 지금까지 수행을 완료한 부분에 대해 실질적으로 집행 가능한 지급청구권이 없다고 판단되어 한 시점에 수익을 인식합니다.

(3) 기간에 걸쳐 이행하는 수행의무: 인도한 장비에 대한 설치용역

기준서 제1115호에 따르면, 고객이 기업이 수행하는 대로 기업의 수행에서 제공하는효익을 동시에 얻고 소비한다면 진행기준을 적용하여 수익을 인식할 수 있습니다.

연결회사는 고객이 주문한 재화를 제작하여 판매하고 있고, 일반적으로 인도된 재화에 대하여 1년 이내에 설치기간이 소요됩니다. 고객과의 주요 계약 조건을 분석한 결과, 설치용역과 관련하여 고객은 연결회사가 수행하는 대로 연결회사의 수행에서 제공하는 효익을 동시에 얻고 소비한다고 판단됩니다.

(4) 거래가격의 배분

연결회사는 하나의 계약에서 식별된 여러 수행의무에 상대적 개별 판매가격을 기초로 거래가격을 배분합니다. 각 수행의무의 개별 판매가격을 추정하기 위하여 예상원가를 예측하고 적절한 이윤을 더하는 '예상원가 이윤 가산 접근법'을 사용하였습니다.

(5) 계약잔액

- 계약자산

계약자산은 고객에게 이전한 재화나 용역에 대하여 그 대가를 받을 권리입니다. 고객이 대가를 지급하기 전이나 지급기일 전에 연결회사가 고객에게 재화나 용역을 이전하는 경우 그 대가를 받을 기업의 권리로 그 권리에 시간의 경과 외의 조건이 있는 자산은 계약자산입니다.

- 매출채권

수취채권은 무조건적인 연결회사의 권리를 나타냅니다. 왜냐하면 시간만 경과하면 대가를 지급받을 수 있기 때문입니다. 금융자산 관련 회계정책은 주석 2.7부분을 참조바랍니다.

- 계약부채

계약부채는 연결회사가 고객에게서 이미 받은 대가(또는 지급기일이 된 대가)에 상응하여 고객에게 재화나 용역을 이전하여야 하는 기업의 의무입니다. 만약 연결회사가 재화나 용역을 고객에 이전하기 전에 고객이 대가를 지불한다면, 지급이 되었거나 지급기일 중 이른 시점에 계약부채를 인식합니다. 계약부채는 연결회사가 계약에 따라 수행의무를 이행할 때 수익으로 인식합니다.

2.23 리스

(1) 리스제공자

연결회사가 리스제공자인 경우 운용리스에서 생기는 리스수익은 리스기간에 걸쳐 정액기준으로 인식합니다. 운용리스 체결 과정에서 부담하는 리스개설직접원가를 기초자산의 장부금액에 더하고 리스료 수익과 같은 기준으로 리스기간에 걸쳐 비용으로 인식합니다. 각 리스자산은 재무상태표에서 그 특성에 기초하여 표시하였습니다.

(2) 리스이용자

연결회사는 다양한 사무실, 자동차 등을 리스하고 있습니다. 리스계약은 일반적으로 1~5년의 고정기간으로 체결되지만 아래 (3)에서 설명하는 연장선택권이 있을 수 있습니다.

계약에는 리스요소와 비리스요소가 모두 포함될 수 있습니다. 회사는 상대적 개별 가격에 기초하여 계약 대가를 리스요소와 비리스요소에 배분하였습니다.

리스조건은 개별적으로 협상되며 다양한 계약조건을 포함합니다. 리스계약에 따라 부과되는 다른 제약은 없지만 리스자산을 차입금의 담보로 제공할 수는 없습니다.

연결회사는 계약이 집행가능한 기간 내에서 해지불능기간에 리스이용자가 연장선택권을 행사할 것이 상당히 확실한 경우의 그 대상기간과 종료선택권을 행사하지 않을 것이 상당히 확실한 경우의 그 대상기간을 포함하여 리스기간을 산정합니다. 연결회사는 리스이용자와 리스제공자가 각각 다른 당사자의 동의 없이 종료할 수 있는 권리가 있는 경우 계약을 종료할 때 부담할 경제적 불이익을 고려하여 집행가능한 기간을 산정합니다.

리스에서 생기는 자산과 부채는 최초에 현재가치기준으로 측정합니다. 리스부채는 다음 리스료의 순현재가치를 포함합니다.

·받을 리스 인센티브를 차감한 고정리스료(실질적인 고정리스료 포함)

·개시일 현재 지수나 요율을 사용하여 최초 측정한, 지수나 요율(이율)에 따라 달라지는 변동리스료

·잔존가치보증에 따라 연결회사(리스이용자)가 지급할 것으로 예상되는 금액

·연결회사(리스이용자)가 매수선택권을 행사할 것이 상당히 확실한 경우에 그 매수선택권의 행사가격

·리스기간이 연결회사(리스이용자)의 종료선택권 행사를 반영하는 경우에 그 리스를 종료하기 위하여 부담하는 금액

리스이용자가 리스 연장선택권을 행사할 것이 상당히 확실한(reasonably certain) 경우 그 선택권의 행사에 따라 지급할 리스료 또한 리스부채의 측정에 포함됩니다.

리스의 내재이자율을 쉽게 산정할 수 있는 경우 그 이자율로 리스료를 할인합니다. 내재이자율을 쉽게 산정할 수 없는 경우에는 리스이용자가 비슷한 경제적 환경에서 비슷한 기간에 걸쳐 비슷한 담보로 사용권자산과 가치가 비슷한 자산을 획득하는 데 필요한 자금을 차입한다면 지급해야 할 이자율인 리스이용자의 증분차입이자율을 사용합니다.

개별 리스이용자가 리스와 비슷한 지급일정을 가진 분할상환 차입금 이자율을 쉽게 관측(최근의 금융 또는 시장 자료를 통해)할 수 있는 경우, 회사는 증분차입이자율을 산정할 때 그 이자율을 시작점으로 사용합니다.

연결회사는 지수나 요율에 따라 달라지는 변동리스료의 경우 지수나 요율이 유효할 때까지 리스부채에 포함하지 않는 변동리스료의 잠재적 미래 증가 위험에 노출되어 있습니다. 지수나 요율에 따라 달라지는 리스료의 조정액이 유효한 시점에서 리스부채를 재평가하고 사용권자산을 조정합니다.

각 리스료는 리스부채의 상환과 금융원가로 배분합니다. 금융원가는 각 기간의 리스부채 잔액에 대하여 일정한 기간 이자율이 산출되도록 계산된 금액을 리스기간에 걸쳐 당기손익으로 인식합니다.

사용권자산은 다음 항목들로 구성된 원가로 측정합니다.

·리스부채의 최초 측정금액

·받은 리스 인센티브를 차감한 리스개시일이나 그 전에 지급한 리스료

·리스이용자가 부담하는 리스개설직접원가

·복구원가의 추정치

사용권자산은 리스개시일부터 사용권자산의 내용연수 종료일과 리스기간 종료일 중 이른 날까지의 기간동안 감가상각합니다. 회사가 매수선택권을 행사할 것이 상당히 확실한(reasonably certain) 경우 사용권자산은 기초자산의 내용연수에 걸쳐 감가상각합니다.

장비 및 차량운반구의 단기리스와 모든 소액자산 리스와 관련된 리스료는 정액 기준에 따라 당기손익으로 인식합니다. 단기리스는 매수선택권 없이 리스기간이 12개월 이하인 리스이며, 소액리스자산은 IT기기와 소액의 사무실 가구로 구성되어 있습니다.

(3) 연장선택권 및 종료선택권

연결회사 전체에 걸쳐 다수의 부동산 및 시설장치 리스계약에 연장선택권 및 종료선택권을 포함하고 있습니다. 이러한 조건들은 계약 관리 측면에서 운영상의 유연성을 극대화하기 위해 사용됩니다. 보유하고 있는 대부분의 연장선택권 및 종료선택권은 해당 리스제공자가 아니라 회사가 행사할 수 있습니다. 리스기간의 결정과 관련한 중요한 회계추정 및 가정에 대한 정보는 주석 3에서 다루고 있습니다.

2.24 재무제표 승인

연결회사의 연결재무제표는 2025년 2월 13일자로 이사회에서 승인되었으며, 정기주주총회에서 수정승인 될 수 있습니다.

3. 중요한 회계추정 및 가정

재무제표 작성에는 미래에 대한 가정 및 추정이 요구되며 경영진은 연결회사의 회계정책을 적용하기 위해 판단이 요구됩니다. 추정 및 가정은 지속적으로 평가되며, 과거 경험과 현재의 상황에 비추어 합리적으로 예측가능한 미래의 사건을 고려하여 이루어집니다. 회계추정의 결과가 실제 결과와 동일한 경우는 드물 것이므로 중요한 조정을 유발할 수 있는 유의적인 위험을 내포하고 있습니다.

다음 회계연도에 자산 및 부채 장부금액의 조정에 영향을 미칠 수 있는 경영진 판단과 유의적 위험에 대한 추정 및 가정은 다음과 같습니다. 일부 항목에 대한 유의적인 판단 및 추정에 대한 추가적인 정보는 개별 주석에 포함되어 있습니다.

(1) 법인세