|

|

2024 사업보고서 대표이사등의 확인 |

사 업 보 고 서

(제 25 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주) 유진테크 |

| 대 표 이 사 : | 엄 평 용, 신 승 우 |

| 본 점 소 재 지 : | 경기도 용인시 처인구 양지면 추계로 42 |

| (전 화) 031-323-5700 | |

| (홈페이지) http://www.eugenetech.co.kr | |

| 작 성 책 임 자 : | (직 책) 재무지원 본부장 (성 명) 고재형 |

| (전 화) 031-323-5700 | |

【 대표이사 등의 확인 】

|

|

2024 사업보고서 대표이사등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 4 | - | 1 | 3 | 2 |

| 합계 | 4 | - | 1 | 3 | 2 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

(주)스튜디오브이아이 | 청산 |

| - | - |

※ 당기중 (주)스튜디오브이아이는 청산되어 연결대상 종속기업에서 제외되었습니다.

다. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 유진테크'라고 표기합니다. 또한 영문으로는 Eugene Technology Co.,Ltd.라 표기합니다. 단, 약식으로 표기할 경우에는 (주)유진테크, Eugenetech 및 Eugene Technology라고 표기 합니다.

라. 설립일자 및 존속기간

2000년 1월 5일에 당사는 반도체장비의 제조, 판매 등을 주 영업목적으로 설립되었으며, 2006년 1월 17일 코스닥시장에 상장되어 매매가 개시되었습니다.

마. 본사의 주소, 전화번호 및 홈페이지

주 소 : 경기도 용인시 처인구 양지면 추계로 42

전 화 : 031-323-5700(代)

홈페이지 : http://www.eugenetech.co.kr

바. 중소기업 해당여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

|

|

중견기업확인서 |

사. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2006년 01월 17일 | 해당사항 없음 |

아. 주요사업의 내용

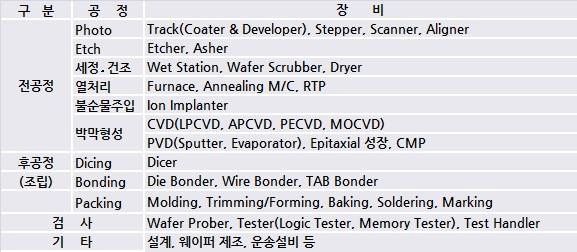

반도체 공정은 반도체 회로 설계, 웨이퍼 제조 등 반도체 제조를 위한 준비단계부터 웨이퍼를 가공하여 칩을 만드는 전공정, 조립을 위한 후공정, 검사를 위한 테스트공정으로 나누어 분류합니다. 이 중에서 당사는 전공정단계에서 "박막(Thin Film)형성" 공정에 필요한 장비를 개발하고 있습니다. 주력제품으로 개발 중이거나 개발이 완료된 장비는 반응가스간의 화학적반응으로 형성된 입자를 웨이퍼 표면에 증착하여 절연막이나 전도성 박막을 형성하는 장비로 Single Thermal LPCVD(Low Pressure Chemical Vapor Deposition) System인 BlueJay™가 있습니다. 이 외에도 Plasma Treatment System인 Albatross™을 개발하여 국내 소자업체에 공급하였으며, Batch type ALD(Atomic Layer Deposion) System인 Harrier™을 개발하여 공급하고 있습니다. 기타 자세한 사항은 동 보고서의 'II. 사업의 내용'을 참조하시기 바랍니다.

자. 회사가 영위하는 목적사업

| 목 적 사 업 | 비 고 |

|---|---|

| 1. 반도체장비, 부품제조, 판매 및 수출입업 2. 반도체장비, 부품유지보수업 3. 부동산 임대업 4. 위 각 호에 관련된 부대 사업 일체 5. 반도체용 산업가스 제조, 판매 6. 화학제품의 제조, 판매 |

현재 회사가 영위하고 있는 사업 |

차. 종속회사에 관한 사항

| 상장 여부 | 종속기업명 | 소재지 | 주요영업활동 |

|---|---|---|---|

| 비상장 | Eugenus Inc | 미국 | 반도체장비 제조 |

| 비상장 | (주)이지티엠 | 한국 | 반도체용 산업가스의 제조, 정제 및 판매업 반도체 전공정 소재의 제조 |

| 비상장 | 유진태극무역(무석)유한공사 | 중국 | 반도체 장비 유지보수, 판매 |

카. 신용평가에 관한 사항

|

(평가기관 : 이크레더블) |

| 결산기준일 | 정기평가 | |

|---|---|---|

| 평가일 | 신용등급 | |

| 2023.12.31 | 2024.05.08 | A |

| 2022.12.31 | 2023.05.08 | A+ |

| 2021.12.31 | 2022.05.11 | A+ |

2. 회사의 연혁

공시대상기간(최근5사업연도) 중 회사의 주된 변동내용은 다음과 같습니다.

가. 회사의 연혁

| 2020년 2월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2020년 3월 | 일본 Micron Memory Japan, G.K 와 반도체 제조장비 공급계약 체결 대만 Micron Memory Taiwan Co.,Ltd.와 반도체 제조장비 공급계약 체결 |

| 2020년 5월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2020년 5월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2020년 6월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2020년 9월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2020년 11월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2020년 11월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2020년 12월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2020년 12월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 1월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 2월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 3월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 4월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 4월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 5월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 5월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 6월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 6월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 7월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 7월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 8월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 8월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 9월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 10월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2021년 10월 | 일본 Micron Memory Japan, G.K 와 반도체 제조장비 공급계약 체결 |

| 2021년 11월 |

SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 12월 |

SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2021년 12월 | 삼성전자 동반성장 협력상 수상 |

| 2021년 12월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 2월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 2월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 3월 | 코스닥시장 공시우수법인 선정 |

| 2022년 4월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 5월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 5월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 6월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 6월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 7월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 7월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 8월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 8월 | 제2회 삼성전자 DS부문 협력사 안전경영대회 장려상 수상 |

| 2022년 8월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 9월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2022년 10월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 11월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2022년 12월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 1월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 2월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 3월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 3월 | 대한민국 소부장 으뜸기업 선정 - 산업통상자원부 |

| 2023년 4월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 5월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 6월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 7월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 8월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 9월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 10월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 10월 | SK하이닉스중국법인과 반도체 제조장비 공급계약 체결 |

| 2023년 11월 | 제15회 대한민국코스닥대상 금융위원회 위원장상 수상 |

| 2023년 11월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2023년 11월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 12월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2023년 12월 | SK하이닉스중국법인과 반도체 제조장비 공급계약 체결 |

| 2023년 12월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 1월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 1월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 2월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 3월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 3월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 4월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 4월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 4월 | SK하이닉스중국법인과 반도체 제조장비 공급계약 체결 |

| 2024년 5월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 5월 | SK하이닉스중국법인과 반도체 제조장비 공급계약 체결 |

| 2024년 6월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 6월 | SK하이닉스중국법인과 반도체 제조장비 공급계약 체결 |

| 2024년 6월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 7월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 7월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 8월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 8월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 9월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 9월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 10월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 10월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 11월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 11월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

| 2024년 12월 | 삼성전자와 반도체 제조장비 공급계약 체결 |

| 2024년 12월 | SK하이닉스와 반도체 제조장비 공급계약 체결 |

나. 회사의 본점소재지 및 그 변경

(1) 본점소재지의 변동

| 변동일 | 본점 소재지 |

|---|---|

| 2000년 01월 | 경기도 군포시 당동 39-3 신라테크노빌 602호 |

| 2002년 05월 | 충남 천안시 차암동 4-3 |

| 2005년 08월 | 경기도 용인시 처인구 양지면 추계로 42 |

(2) 생산설비의 변동

| 변동일 | 내용 |

|---|---|

| 2005년 08월 | 경기도 용인시 처인구 양지면 추계리에 본사 및 공장 신축 -토지면적 (13,583㎡), 건평 (3,262.78㎡) |

| 2010년 07월 | 공장 증축 181.76㎡ (연면적 4,062㎡) |

| 2011년 05월 | 사무동 신축 (양지면 추계리 공장 內) -연면적 2,532㎡로 지하1층/지상2층 규모로 준공(누적연면적 6,804㎡) |

| 2014년 03월 | 제조시설 이전 -경기도 이천시 호법면 이섭대천로 28 -토지면적 (41,175㎡), 건평 (3,574.22㎡) -연면적 7,350.69㎡, 지하1층/지상2층 규모로 준공 |

|

2015년 01월 |

양지면 추계리 공장 內 창고동 일부 멸실 209㎡ → 105.94㎡ 위험물저장 및 처리시설 신축 91.8㎡ |

|

2017년 07월 |

양지면 추계리 공장 內 창고동 일부 멸실 105.94㎡ → 81.74㎡ |

| 2018년 11월 | 신관동 신축 (경기도 이천시 호법면 이섭대천로 28) - 건평 (3,612.14㎡), 연면적 9,842.90㎡, 지하1층/지상3층 규모로 준공 |

| 2019년 04월 | 본관동 증축 2,072.65㎡ (경기도 이천시 호법면 이섭대천로 28) |

다. 경영진의 중요한 변동(대표이사를 포함한 1/3이상 변동)

당사는 2022년 7월 1일부로 경영효율화 및 책임경영 강화를 위하여 단독 대표이사

체제에서 2인의 각자 대표이사 체제로 전환하였습니다.

2000년 1월 현 엄평용 대표이사/회장이 취임한 이후, 2022년 7월 1일 이사회에서 신승우 사내이사가 대표이사로 추가 선임 및 2023년 3월 24일 재선임되었습니다.

2024년 3월 29일 이사회에서 엄평용 사내이사가 대표이사로 재선임되었습니다.

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 07월 01일 | - | 대표이사 신승우 | - | - |

| 2023년 03월 24일 | - | - | 대표이사 신승우 | - |

| 2024년 03월 29일 | - | - | 대표이사 엄평용 | - |

라. 최대주주의 변동

해당사항 없습니다.

마. 상호의 변경

해당사항 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재진행중인 경우 그 내용과 결과

해당사항 없습니다.

사. 회사가 합병등을 한 경우 그 내용

해당사항 없습니다.

아. 회사의 업종 또는 주된 사업의 변화

해당사항 없습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

해당사항 없습니다.

3. 자본금 변동사항

2024년 12월 31일 기준 자본금은 11,458,021,000원으로 발행주식총수는 22,916,042주이며 액면가는 500원 입니다.

자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 당기말 |

|---|---|---|

| 보통주 | 발행주식총수 | 22,916,042 |

| 액면금액 | 500 | |

| 자본금 | 11,458,021 | |

| 우선주 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 기타 | 발행주식총수 | - |

| 액면금액 | - | |

| 자본금 | - | |

| 합계 | 자본금 | 11,458,021 |

※ 최근 5년간 자본금 변동사항이 없습니다.

4. 주식의 총수 등

가. 주식의 총수

2024년 12월 31일 본 보고서 작성기준일 현재 당사의 정관에 의한 발행할 주식의 총수는

100,000,000주이며, 발행한 주식의 총수는 보통주 22,916,042주 입니다. 당기말 현재 유통주식수는 자기주식 672,852주를 제외한 22,243,190주 입니다. 당사는 보통주 외의 주식은 발행하지 않았습니다.

주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 100,000,000 | - | 100,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 22,916,042 | - | 22,916,042 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 22,916,042 | - | 22,916,042 | - | |

| Ⅴ. 자기주식수 | 672,852 | - | 672,852 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 22,243,190 | - | 22,243,190 | - | |

| Ⅶ. 자기주식 보유비율 | 2.93 | - | 2.93 | - | |

나. 자기주식 취득 및 처분 현황

당기말 현재 자기주식 672,852주를 보유하고 있습니다.

자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 692,852 | - | 20,000 | - | 672,852 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 692,852 | - | 20,000 | - | 672,852 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 692,852 | - | 20,000 | - | 672,852 | - | ||

| 우선주 | - | - | - | - | - | - | |||

자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 처분 | 2019.04.03 | 2019.04.30 | 10,000 | 10,000 | 100 | 2019.04.05 |

| 직접 처분 | 2019.04.17 | 2019.05.16 | 3,000 | 3,000 | 100 | 2019.04.16 |

| 직접 처분 | 2021.01.08 | 2021.01.29 | 30,000 | 30,000 | 100 | 2021.01.08 |

| 직접 처분 | 2021.06.23 | 2021.07.02 | 10,000 | 10,000 | 100 | 2021.06.25 |

| 직접 처분 | 2021.07.14 | 2021.07.23 | 10,000 | 10,000 | 100 | 2021.07.16 |

| 직접 취득 | 2022.07.14 | 2022.09.13 | 230,000 | 204,183 | 88.8 | 2022.09.15 |

| 직접 처분 | 2023.04.07 | 2023.04.30 | 5,000 | 5,000 | 100 | 2023.04.14 |

| 직접 처분 | 2024.04.03 | 2024.04.30 | 5,000 | 5,000 | 100 | 2024.04.09 |

| 직접 처분 | 2024.04.03 | 2024.04.30 | 5,000 | 5,000 | 100 | 2024.04.09 |

| 직접 처분 | 2024.08.14 | 2024.08.30 | 10,000 | 10,000 | 100 | 2024.08.23 |

다. 종류주식 발행현황

종류주식(명칭) 발행현황

| (단위 : 원) |

| 발행일자 | - | |||

| 주당 발행가액(액면가액) | - | - | ||

| 발행총액(발행주식수) | - | - | ||

| 현재 잔액(현재 주식수) | - | - | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | - | |||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | - | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

※ 해당사항 없습니다.

5. 정관에 관한 사항

가. 정관 최근 개정일

정관의 최근 개정일은 2024년 3월 29일입니다.

나. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2019년 03월 29일 | 제19기 정기주주총회 | - 주식 전자등록에 따른 사무처리 방법 변경 (주권종류 삭제, 주식사무처리방법 개정 등) |

주식 등의 전자등록에 따른 변경내용 반영 |

| 2019년 03월 29일 | 제19기 정기주주총회 | - 주식회사등의 외부감사에 관한 법률 시행으로 외부감사인 선정권한의 개정 내용 반영 | 주식회사 등의 외부감사에 관한 법률 개정 |

| 2022년 06월 24일 | 제23기 임시주주총회 | - 상법 개정 내용 반영 (전자투표를 도입한 경우 감사 선임 시 주주총회 결의요건 완화 등) |

상법 법률 개정 |

| 2024년 03월 29일 | 제24기 정기주주총회 | - 전환사채, 신주인수권부사채 발행한도 변경 - 상법 개정 내용 반영 (이사회에서 배당기준일 결의) |

상법 법률 개정 |

다. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 반도체장비, 부품 제조 및 판매 및 수출입업 | 영위 |

| 2 | 반도체장비, 부품 유지 보수업 | 영위 |

| 3 | 액정화면장비, 부품 제조 및 판매 및 수출입업 | 미영위 |

| 4 | 액정화면장비, 부품 유지 보수업 | 미영위 |

| 5 | 부동산 임대업 | 영위 |

| 6 | 전 각 호에 부대 되는 사업 일체. | 영위 |

II. 사업의 내용

1. 사업의 개요

당사는 2000년에 설립된 반도체 장비 제조회사로 전공정의 웨이퍼 처리공정 중 박막형성재료를 화학반응에 의해 반도체기판(wafer)위에 박막을 형성하는 장비를 제공하고 있습니다. 반도체장비 사업부문 주력제품으로 개발 중이거나 개발이 완료된 장비는 반응가스간의 화학적반응으로 형성된 입자를 웨이퍼 표면에 증착하여 절연막이나 전도성 박막을 형성하는 장비로 Single Thermal LPCVD(Low Pressure Chemical Vapor Deposition) System인BlueJay™가 있습니다. 이 외에도 Plasma Treatment System인 Albatross™을 개발하여 국내 소자업체에 공급하였으며, Batch type ALD(Atomic Layer Deposion) System인 Harrier™을 개발하여 공급하고 있습니다. 반도체 소재 부문에서는 국내 반도체 소자업체에 DRAM 캐패시터용 고유전율 물질 박막 증착에 필요한 전구체의 판매량 증진에 집중하고 있습니다.

2024년 연결재무제표 기준 매출액 338,067백만원, 영업이익 61,177백만원을 기록하였습니다. 반도체장비 사업부문 매출액 293,998백만원, 반도체용 산업가스, 반도체소재 사업부문 매출액 13,363백만원, 상품매출 등 기타 매출액이 30,706백만원으로 구성되어 있습니다. 2024년 수출액 158,579백만원으로 전체 매출액 대비 46.9% 비중을 차지하고 있습니다.

당사는 기술경쟁력 및 선택과 집중 전략을 기반으로 고부가가치 및 차별화된 제품 판매로성장세를 이어나갈 전망이며, 중장기적으로 거래선 다변화와 제품 라인업 확대를 지속적으로 추진할 예정입니다.

2. 주요 제품 및 서비스

가. 주요 제품 등의 현황

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품목 | 구체적용도 | 주요상표등 | 제25기 매출액(비율) |

|---|---|---|---|---|---|

| 반도체장비 | 제품 | LPCVD Plasma ALD |

반도체 전공정 장비 :웨이퍼 위에 특정 용도막(산화막, 절연막 등)을 증착하는 장비 |

-BlueJay -Albatross -QXP |

293,998(87.0%) |

| 반도체용 산업가스 반도체 소재 |

제품 | 전구체 | 반도체 전공정 중 박막증착에 사용되는 화학물질 | -SP | 13,363(4.0%) |

| 기타 | 기타 | 원부자재 | 원부자재외 | - | 30,706(9.1%) |

| 합 계 | 338,067(100%) | ||||

당사에서 주력 제품으로 개발 중 이거나 개발이 완료되어 반도체 웨이퍼 제조기술에 적용하고 있는 분야는 화학기상증착기술 분야 입니다. 화학기상증착기술은 반응가스간의 화학반응으로 형성된 입자들을 웨이퍼 표면에 증착하여 절연막이나 전도성 박막을 형성시키는공정으로서 반도체 제조공정의 핵심이라 할 수 있습니다.

당사는 전공정의 웨이퍼 처리공정 중 박막형성재료를 화학반응에 의해 반도체기판(wafer)위에 박막을 형성하는 장비를 제공하고 있습니다.

반도체 전공정 소재는 제조 공정(노광 - 증착 - 식각)과 관련된 화학소재를 의미하는데 그중 증착공정 소재인 전구체는 당사의 주력분야로서 금속게이트, 캐피시터, 전극배선 등의제조에 사용되는 다양한 화합물이 존재합니다. 전구체는 화학기상증착법, 원자층증착법 등의 반응기에 유입되어 화학반응을 일으켜 원하는 성분의 박막이 웨이퍼에 증착되도록 하는 역할을 하므로 그 특성이 증착장비의 성능과 설계를 제한할 만큼 중요성이 증가 추세에 있습니다. 당사는 전구체 물질의 설계에서 합성, 정제, 유통까지 일괄생산능력을 구축하고 있습니다.

나. 주요 제품 등의 가격변동추이

당사의 제품은 고객사의 요구에 따라 장비가 여러가지 형태로 나타나며 가격도 부착된 챔버의 수량에 따라 달라집니다. 공정특성 및 세대간의 챔버의 수와 종류가 다르기 때문에 제품별로 가격이 일정하지 않습니다.

반도체 산업 기술이 발전함에 따라 새로운 장비의 필요성으로 인한 기존라인의 업그레이드 또는 새로운 라인 증설시 더욱 발전된 장비를 당사가 납품할 수 있습니다. 무엇보다 중요한 것은 끊임없는 연구개발이 제품의 가격과 직접 연결됩니다.

3. 원재료 및 생산설비

가. 주요 원재료 등의 현황

| (기준일 : 2024년 12월 31일) | (단위 : 백만원) |

| 사업부문 | 매입유형 | 품목 | 구체적 용도 | 매입액 | 비 고 |

|---|---|---|---|---|---|

| 반도체 장비 |

원재료 | 플랫폼 | Wafer 이송장치 | 27,392 | Brooks |

| 히터 | Wafer를 고온으로 유지하기 위한 Chamber 내부 부속품 |

11,284 | NGK, Inabata |

나. 주요 원재료 등의 가격변동추이

| (기준일 : 2024년 12월 31일) | (단위 : 천USD,천JPY) |

| 품 목 | 단위 | 제25기 (2024년) |

제24기 (2023년) |

제23기 (2022년) |

|---|---|---|---|---|

| 플랫폼 | USD | 324 | 330 | 341 |

| 히터 | JPY | 7,801 | 7,407 | 6,198 |

(1) 산출기준

산출기준은 당사 제품의 중요부품을 기준으로 품목을 정하였으며 산출단위는 평균매입단가를 기준으로 산출되었습니다.

(2) 주요 가격변동원인

주요 원재료는 고객 및 장비별 사양 변화, 발주수량에 따른 매입가격 변화, 환율 변동에 따라 가격이 변하는 특징이 있습니다. 플랫폼과 히터는 반도체 장비의 핵심 원재료에 해당되며 대부분 해외에서 수입되고, 각 장비별 형태가 상이하므로 가격차이가 발생하고, 원-달러 환율변동에 의한 가격변동 요인도 발생합니다.

다. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| (기준일 : 2024년 12월 31일) | (단위 : 대) |

| 사업부문 | 품 목 | 사업소 | 제25기 (2024년) |

제24기 (2023년) |

제23기 (2022년) |

|---|---|---|---|---|---|

| 반도체장비 | LPCVD 외 | 본사 | 240대/년 | 240대/년 | 240대/년 |

* 당사는 2014년도에 제조시설 이전 및 2018년, 2019년 증축과 제품 제작기간 단축등의 노력을 통하여 생산능력을 확대하였습니다.

(2) 생산능력의 산출근거

① 산출기준

생산 능력의 산출 기준은 일8시간×월23일×12개월 가동 기준으로 산출하였습니다.

② 산출방법

| 구 분 | 2024년 본관동 공장기준 | 2024년 신관동 공장기준 |

|---|---|---|

| 평균투입인원 / 대 | 8명 | 8명 |

| 동시작업가동 | 16대 | 10대 |

- 하나의 생산공장에서 장비를 여러 대 생산할 경우 장비당 작업 할당 공간은 계약

현황에 따라 배분

- 생산 효율을 고려 가능 대수 = 연간 생산 가능 대수×공간 활용도 등을 반영한

생산효율 90%

- 연간 생산 가능 대수 = 회전수×동시 생산 가능 대수×(가동기간/12개월)

- 본관동 공장 : 회전수 = 12개월 / 제작 기간 (52주/4주=13)

- 신관동 공장 : 회전수 = 12개월 / 제작 기간 (52주/8주=6.5)

- 동시 생산 가능 대수 = 작업 할당 공간 / 작업 필요 공간

③ 평균가동시간

- 일 평균가동시간은 8시간 입니다.

- 월 평균 작업일수 : 276일(연간 작업일수) / 12개월 = 23(일)

- 연 평균 작업시간 : 23일 * 8시간 * 12개월 = 2,208(시간)

라. 생산실적 및 가동률

(1) 생산실적

| (기준일 : 2024년 12월 31일) | (단위 : 대) |

| 사업부문 | 품 목 | 사업소 | 제25기 ('24.1.1~12.31) |

제24기 ('23.1.1~12.31) |

제23기 ('22.1.1~12.31) |

|---|---|---|---|---|---|

| 반도체 장비 |

LPCVD 외 | 본사 | 73.0 | 72.0 | 78.0 |

| 소계 | 73.0 | 72.0 | 78.0 | ||

| 합계 | 73.0 | 72.0 | 78.0 | ||

(2) 당해 사업년도의 가동률

당사의 제품은 양산체제가 아닌 주문생산에 의하고 있으며, 장비의 사양에 따라 작업할당공간이 결정됩니다. 이러한 사업의 특성상 실제가동시간을 측정하는 것이 불가능합니다.

다. 생산설비의 현황 등

(1) 생산설비의 현황

| [사업소 : 본점 및 공장] | (단위:천원) |

| 계정과목 | 취득원가 | 감가상각누계액 | 국고보조금 | 장부가액 |

|---|---|---|---|---|

| 토지 | 30,638,356 | - | - | 30,638,356 |

| 건물 | 41,419,446 | (8,294,555) | - | 33,124,891 |

| 구축물 | 1,326,607 | (343,687) | - | 982,920 |

| 기계장치 | 9,075,423 | (7,462,457) | - | 1,612,966 |

| 차량운반구 | 306,095 | (186,863) | - | 119,232 |

| 공구와기구 | 6,599,900 | (5,089,522) | - | 1,510,378 |

| 집기비품 | 4,031,041 | (3,595,053) | - | 435,988 |

| 시설장치 | 19,336,877 | (13,263,394) | - | 6,073,483 |

| 연구개발설비 | 41,801,967 | (28,221,006) | - | 13,580,961 |

| 임차개량자산 | 7,775,965 | (6,780,415) | - | 995,550 |

| 건설중인자산 | 1,870,750 | - | - | 1,870,750 |

| 합계 | 164,182,427 | (73,236,952) | - | 90,945,475 |

※ 당기말(2024년 12월 31일) 기준 유형자산 내역입니다.

(2) 생산설비의 변동 내역

| (단위:천원) |

| 계정과목 | 기초 | 취득 | 처분 | 감가상각비 | 대체 | 국고보조금 상계 |

기타(환율차이) | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 25,236,886 | - | - | - | 5,401,470 | - | - | 30,638,356 |

| 건물 | 27,525,521 | - | - | (1,035,905) | 6,635,275 | - | - | 33,124,891 |

| 구축물 | 1,012,914 | - | - | (29,994) | - | - | - | 982,920 |

| 기계장치 | 2,023,587 | 11,700 | (1) | (422,319) | - | - | (1) | 1,612,966 |

| 차량운반구 | 172,479 | - | - | (54,894) | - | - | 1,647 | 119,232 |

| 공구와기구 | 1,994,012 | 222,222 | - | (907,831) | - | - | 201,975 | 1,510,378 |

| 집기비품 | 612,311 | 127,105 | (70,411) | (239,514) | 4,200 | - | 2,297 | 435,988 |

| 시설장치 | 7,199,591 | 76,350 | (272,235) | (1,289,122) | 358,900 | - | (1) | 6,073,483 |

| 연구개발설비 | 14,862,438 | 3,715,571 | (116,616) | (6,160,584) | 56,000 | - | 1,224,152 | 13,580,961 |

| 임차개량자산 | 1,642,882 | 93,577 | - | (900,988) | - | - | 160,079 | 995,550 |

| 건설중인자산 | 9,964,353 | 4,885,306 | - | - | (13,052,172) | - | 73,263 | 1,870,750 |

| 합계 | 92,246,974 | 9,131,831 | (459,263) | (11,041,151) | (596,327) | - | 1,663,411 | 90,945,475 |

| (주) | 건설중인자산 596,327천원은 산업재산권으로 대체되었습니다. |

4. 매출 및 수주상황

4-1. 매출

가. 매출실적

-IFRS 제1115호 '고객과의 계약에서 생기는 수익' 기준서가 적용되었습니다.

| (단위 :천원) |

| 사업부문 | 매출유형 | 품 목 | 제25기 ('24.1.1~12.31) |

제24기 ('23.1.1~12.31) |

제23기 ('22.1.1~12.31) |

|

|---|---|---|---|---|---|---|

| 반도체장비 | 제품 | LPCVD장비 외 | 수출 | 149,137,036 | 77,462,261 | 100,251,750 |

| 내수 | 144,861,114 | 163,353,000 | 160,863,000 | |||

| 합계 | 293,998,150 | 240,815,261 | 261,114,750 | |||

| 반도체용 산업가스 반도체 소재 |

제품 | 전구체 | 수출 | 3,957,682 | 1,618,491 | 4,318,695 |

| 내수 | 9,405,517 | 8,258,688 | 12,969,659 | |||

| 합계 | 13,363,199 | 9,877,178 | 17,288,353 | |||

| 상품 및 기타 | 수출 | 5,484,399 | 7,168,098 | 7,153,374 | ||

| 내수 | 25,222,064 | 18,672,813 | 25,076,440 | |||

| 합계 | 30,706,463 | 25,840,911 | 32,229,814 | |||

| 합계 | 수출 | 158,579,118 | 86,248,850 | 111,723,819 | ||

| 내수 | 179,488,694 | 190,284,501 | 198,909,099 | |||

| 합계 | 338,067,812 | 276,533,351 | 310,632,918 | |||

나. 판매경로 및 판매방법 등

(1) 판매조직

국내외 반도체소자업체 및 장비업체에서 오랜 경험을 가진 전문 인력으로 구성되어 있습니다.

| 직 위 | 성 명 | 담당업무 | 약 력 |

|---|---|---|---|

| 부사장 | 심상현 | SKH 영업 본부 | -서강대학교 전자공학과 학사 -SK하이닉스 -SKC |

| 부사장 | 석종규 | 삼성 영업 | -영남대학교 전자공학과 -삼성전자 |

| CBO | Curt Vass | Global Sales, Marketing, and Field Service organizations. |

-BSME University of Illinois Urbana-Champaign -MSME Stanford University -Applied Materials -Astrowatt -KLA -Lam Research -Ichor Systems |

(2) 판매경로

당사는 국내, 해외 시장 모두 자체 브랜드로 시장에 직접 판매하고 있으며 설비 판매 뿐 아니라 설비 설치, 제품품질보증, 제품 품질보증기간 종료 후 서비스, 부품 판매 등도 당사에서 직접하고 있습니다.

(3) 판매방법 및 조건

당사 반도체장비의 판매 방법 및 조건은 고객과의 협상을 통해 확정됩니다. 일반적으로 내수는 납품시 90%, 장비검수 완료시 10%로 세금계산서 발급 후 1개월 이내 대부분 결제가 되고, 수출은 선적후 90%~100%, 장비검수 완료 후 10%~0%의 LC 또는 현금으로 결제가 되고 있습니다.

(4) 판매전략

① Value chain 단축을 통한 고객 대응력 강화

② 차세대 공정연구 및 수요기업과 공동연구개발을 통한 신규 장비 개발 및 공급

③ 상품기획기능 강화를 통한 고객 Needs 만족

④ 국내소자업체의 양산 Line에서 입증된 제품기술력으로 해외시장 적극 개척

⑤ 공급망 적시 관리로 고객만족 극대화

4-2. 수주상황

당기말 현재 장비수주 계약잔액은 아래와 같습니다.

(1) 당기말 장비수주 계약잔액

| (단위:천원) |

| 구 분 | 기초 | 신규계약 | 수익인식 | 기말 |

|---|---|---|---|---|

| 반도체 전공정장비 | 73,007,174 | 305,397,968 | 293,998,150 | 84,406,992 |

(2) 전기말 장비수주 계약잔액

| (단위:천원) |

| 구 분 | 기초 | 신규계약 | 수익인식 | 기말 |

|---|---|---|---|---|

| 반도체 전공정장비 | 155,857,623 | 157,964,812 | 240,815,261 | 73,007,174 |

5. 위험관리 및 파생거래

5-1. 시장위험과 위험관리

당기말 현재 회사가 노출된 주요 시장위험과 시장위험이 회사의 손익에 미칠 수 있는 영향은 다음과 같습니다.

가. 민감도 분석(환율)

당사의 기능통화인 원화 외의 통화로 표시되는 매출채권 및 매입채무와 관련하여 환위험에 노출되어 있습니다. 환포지션이 발생되는 주요 통화로는 USD, JPY 등이 있습니다. 회사의 환위험관리의 목표는 환율변동으로 인한 불확실성과 손익의 변동을 최소화 하여 안정적인 재무활동을 지속하는 데 있습니다.

당사는 내부적으로 외화 대비 원화 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 당기말과 전기말 현재 다른 변수가 모두 동일하다고 가정할 경우, 각 외화에 대한 기능통화의 환율 10% 변동시 당기손익에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 7,537,386 | (7,537,386) | 3,894,995 | (3,894,995) |

| JPY | (43,236) | 43,236 | (40,064) | 40,064 |

| CNY | 10,569 | (10,569) | 6,872 | (6,872) |

| TWD | - | - | 84 | (84) |

| 합 계 | 7,504,719 | (7,504,719) | 3,861,887 | (3,861,887) |

나. 민감도 분석(이자율)

이자율 위험은 미래에 시장이자율 변동에 따라 예금과 차입금에서 발생하는 이자비용 및 이자수익이 변동될 위험으로서, 이자율변동이 해당 금융자산의 공정가치 및 미래현금흐름에 미치는 영향은 당사에 규모에 비추어 중요하지 아니합니다.

당기말과 전기말 당사가 보유하고 있는 변동금리 예금과 차입금으로, 현재 다른 모든 변수가 일정하고 이자율이 100bp 변동한다고 가정할 때 변동금리부 차입금과 예금에서 발생하는 이자수익과 이자비용의 영향은 다음과 같습니다.

| (단위:천원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 100bp 상승 | 100bp 하락 | 100bp상승 | 100bp하락 | |

| 이자비용 | - | - | - | - |

| 이자수익 | 2,310,338 | (2,310,338) | 1,841,399 | (-)1,841,399 |

다. 기타위험관리

(1) 유동성위험관리

유동성위험이란 당사의 경영환경 및 외부환경의 악화로 인하여 당사가 금융부채에 관련된의무를 적기에 이행하는데 어려움을 겪게 될 위험을 의미합니다.

당사는 유동성위험을 관리하기 위하여 장ㆍ단기 자금관리계획을 수립하고 자금수지를 지속적으로 검토하여 금융자산과 금융부채의 만기구조를 연결시키며 관리하고 있습니다.

당사의 경영진은 영업활동에 의한 현금흐름과 금융자산의 현금유입으로 금융부채를 상환 가능하다고 판단하고 있습니다.

당기말과 전기말 현재 유동성 위험분석내용은 다음과 같습니다

| (단위:천원) |

| 구 분 | 장부금액 | 계약상 현금흐름 |

1년 이내 | 1년초과~ 5년 이내 |

5년 초과 | 합 계 |

|---|---|---|---|---|---|---|

| 당기말 : | ||||||

| 매입채무및기타채무 | 25,506,268 | 25,506,268 | 25,506,268 | - | - | 25,506,268 |

| 상환전환우선주부채 | 6,301,498 | 11,790,728 | 468,713 | 1,876,144 | 9,445,871 | 11,790,728 |

| 미지급비용 | 2,806,888 | 2,806,888 | 2,806,888 | - | - | 2,806,888 |

| 미지급배당금 | 64,310 | 64,310 | 64,310 | - | 64,310 | |

| 장기미지급금 | 934,685 | 934,685 | - | 934,685 | - | 934,685 |

| 임대보증금 | 3,000 | 3,000 | - | 3,000 | - | 3,000 |

| 파생상품부채 | 2,214,707 | 2,214,707 | - | 2,214,707 | - | 2,214,707 |

| 리스부채 | 8,430,055 | 9,515,788 | 2,252,960 | 7,262,828 | - | 9,515,788 |

| 금융보증부채 | 354,368 | 354,368 | 354,368 | - | - | 354,368 |

| 합 계 | 46,615,779 | 53,190,742 | 31,453,507 | 12,291,364 | 9,445,871 | 53,190,742 |

| 전기말 : | ||||||

| 매입채무및기타채무 | 19,508,029 | 19,508,029 | 19,508,029 | - | - | 19,508,029 |

| 상환전환우선주부채 | 4,458,104 | 7,164,366 | 292,854 | 1,169,012 | 5,702,500 | 7,164,366 |

| 미지급비용 | 2,091,344 | 2,091,344 | 2,091,344 | - | - | 2,091,344 |

| 미지급배당금 | 61,136 | 61,136 | 61,136 | - | - | 61,136 |

| 장기미지급금 | 1,523,812 | 1,523,812 | - | 1,523,812 | - | 1,523,812 |

| 임대보증금 | 3,000 | 3,000 | - | 3,000 | - | 3,000 |

| 파생상품부채 | 550,580 | 550,580 | - | - | 550,580 | 550,580 |

| 리스부채 | 321,551 | 332,431 | 246,381 | 86,050 | - | 332,431 |

| 금융보증부채 | 10,308 | 10,308 | 10,308 | - | - | 10,308 |

| 합 계 | 28,527,864 | 31,245,006 | 22,210,052 | 2,781,874 | 6,253,080 | 31,245,006 |

(2) 신용위험관리

신용위험이란 당사의 통상적인 거래 및 투자활동에서 고객이나 거래상대방이 계약상의 의무를 이행하지 않아 당사가 재무손실을 입을 위험을 의미합니다.

당사는 매출채권에 대하여 입수가능한 외부, 내부 데이터를 참조하여 고객 또는 거래상대방의 계약상 의무를 불이행할 확률과 불이행된 의무에 대한 추정회수비율이 반영된 신용위험을 측정합니다. 당사는 금융회사에 현금및현금성자산 및 단기금융상품 등을 예치하고있으며, 신용등급이 우수한 금융기관과 거래를 하고 있고, 이에 따른 금융기관으로부터의 신용위험은 제한적입니다.

① 신용위험에 대한 노출정도

금융자산의 장부금액은 신용위험에 대한 최대 노출정도를 표시하고 있습니다.

당기말과 전기말 현재 신용위험에 대한 노출정도는 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 29,907,390 | 43,582,951 |

| 매출채권및기타채권 | 44,784,027 | 8,374,407 |

| 기타금융자산(유동) | 203,292,575 | 142,016,564 |

| 기타금융자산(비유동) | 937,742 | 725,118 |

| 합 계 | 278,921,734 | 194,699,040 |

② 금융자산의 연령분석

당기말과 전기말 현재 매출채권및기타채권의 연령 및 손실충당금 채권금액은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 채권금액 | 손실충당금 | 채권금액 | 손실충당금 | |

| 만기일 미도래 | 30,304,885 | - | 7,898,469 | - |

| 0~1년 | 14,479,142 | (9,446) | 475,938 | (49,747) |

| 1년초과 | - | - | - | - |

| 합계 | 44,784,027 | (9,446) | 8,374,407 | (49,747) |

5-2. 파생상품 및 풋백옵션 등 거래 현황

가. 파생상품 거래 현황

1) 파생상품부채의 내역

| (단위:천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 주식회사 이지티엠에 대한 조기상환권 및 전환권부채 | 2,214,707 | 550,580 |

| 합 계 | 2,214,707 | 550,580 |

상기 상환권 및 전환권부채에 대상이 되는 전환상환우선주에 대한 자세한 내용은 'Ⅲ. 재무에 관한 사항 3. 연결재무제표 주석 19. 차입금, 상환전환우선주부채'를 참고하시기 바랍니다.

6. 주요계약 및 연구개발활동

6-1. 경영상의 주요계약 등

-해당사항 없습니다.

6-2. 연구개발활동

가. 연구개발활동의 개요

(1) 연구개발 담당조직

당사의 주요장비는 반도체 전공정 핵심장비인 증착장비로 지속적인 연구개발은 당사의 향후 성장과 경쟁력의 핵심원천이며 생존과도 직결되는 과제입니다. 즉, 반도체 소자업체의 공정기술이 향상되면서 고집적도, 고난이도의 제품을 생산하기 위해서는 당사 또한 지속적인 연구개발이 필요한 것입니다.

당사는 2001년 1월에 기업부설연구소를 설립하고 관련 기술 및 제품에 대한 자체 연구개발과 산학연 공동연구 및 소자업체와의 공동개발을 수행하고 있습니다. 당사의 종속회사인 Eugenus Inc. 가 있는 해외(미국)에도 연구개발 조직을 운영하고 있으며, 제품개발 및 기술연구 등의 연구활동을 수행중입니다.

보고서 작성기준일 현재 본사 및 종속회사의 전체 임직원 423명 중 44%에 해당하는 186명(석박사 72명)의 연구개발인력을 보유하고 지속적인 투자를 진행하고 있습니다.

(2) 주요 연구개발인력

| 직 위 | 성 명 | 담당업무 | 약 력 | 주요연구실적 |

|---|---|---|---|---|

| 수석사장 | 안정수 | CTMO |

-고려대학교 전기공학 학사 -삼성전자 -삼성전기 |

-삼성전자 메모리제조센터 담당 상무 -삼성전자 글로벌인프라총괄 인프라기술센터장 -삼성전기 부사장 |

| 부사장 | 정우덕 | R&D | -동경공업대 유기재료공학과 박사 -하이닉스반도체 -Sandisk -Micron |

-DRAM Diffusion/Cleaning 공정 개발 -NAND FLASH Diffusion/Cleaning 공정 개발 -DRAM 소자 개발 -NAND FLASH 소자 개발 |

| 부사장 | 현준진 | 시스템 개발 |

-서울과학기술대학교 전자공학과 -만도기계 |

- 만도 MGH용 FTCS (통합 구동력 제어시스템) 개발 - 만도 MGH VDC 시스템개발 |

| 부사장 | 임현석 | R&D | -서울대학교 금속공학 학/석사 -한화 -삼성전자 |

- ALD Metal Product 개발 - 차세대 Metal 장비 개발 - 삼원계 복합 Metal 공정 개발 |

| 부사장 | 이성한 | R&D | -고려대학교 전기공학과 -삼성전자 |

-DRAM 300mm Batch설비 유전막 공정 개발 -Batch 설비 High Ouality Oxide 공정/설비 개발 -Batch 설비 Thermal DCS Nitride 박막 공정/설비 개발 -Flash Batch 설비SiN/SiO ALD 공정/설비 개발 |

|

부사장 |

유두열 |

R&D |

-부경대학교 전자공학과 |

- Diffusion 장비개발 - Diffusion 공정개발 - NVM 제품 개발 |

|

책임 |

손인수 |

R&D |

- 성균관대학교 학사 - 삼성전자 |

- Metal reflow 공정 Set up - CVD Barrier Metal 공정 set up - ALD TiN 공정 Set up |

| 선임 연구위원 |

조정희 | R&D | -한양대학교 일반대학원 박사 -삼성전자 -피에스케이 |

- Plasma Source 개발 - RF System개발 - Plasma treatment 장비개발 |

| 선임 연구위원 |

진광현 | R&D |

-고려사이버대학교 전기공학 학사 -삼성전자 |

- Diffusion 장비개발 - Diffusion 공정개발 |

| 전문 연구위원 |

최규진 | R&D |

-홍익대학교 금속재료공학 석사 -싱가폴국립대학교 전자공학과 석사 -주성엔지니어링 |

- SEG (Selective Epitaxial Growth) 장비 개발 - Mini Batch Furnace 장비 개발 |

| 이사 | 이상돈 | R&D |

-부경대학교 기계설계 학사 -주성엔지니어링 -ASM |

-Thermal ALD장비 개발 -PECVD/ALD 장비 개발 -Plasma 장비 개발 |

| 이사 | 이홍원 | R&D |

-수원대학교 학사 -주성엔지니어링 -세메스 |

- Large Batch, Mini Batch 장비 개발 - Batch 장치Heater 개발 |

| 이사 | 신창훈 | R&D |

- 충주공업 전문 대학 (전자과) - SK Hynix 연구소 Diffusion - ASM |

- PEALD Single system 개발 - Thermal ALD Batch system 개발 - Thermal Metal Single system 개발 |

(3) 연구개발비용

| (단위 : 백만원) |

| 과 목 | 제25기 ('24.1.1~12.31) |

제24기 ('23.1.1~12.31) |

제23기 ('22.1.1~12.31) |

|

|---|---|---|---|---|

| 원 재 료 비 | 20,204 | 17,160 | 22,397 | |

| 인 건 비 | 27,457 | 26,737 | 26,925 | |

| 감 가 상 각 비 | 14,255 | 15,632 | 10,825 | |

| 기 타 | 18,158 | 18,887 | 19,860 | |

| 연구개발비용 계 (*) | 80,074 | 78,416 | 80,006 | |

| (정부보조금) | (-)1,806 | (-)1,314 | (-)1,223 | |

| 회계처리 | 판매비와 관리비 | 71,597 | 73,249 | 72,521 |

| 제조경비 | - | - | - | |

| 개발비(무형자산) | 6,671 | 3,853 | 6,262 | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

23.6% | 28.4% | 25.8% | |

(*) 정부보조금(국고보조금)을 차감하기전의 연구개발비용 지출총액을 기준으로 산정

나. 연구개발 실적

(가) 연구과제별 개발실적

아래는 당사의 중요한 연구개발 실적입니다. 연구과제의 결과들은 양산용 장비에 적용되어 고객들에게 공급되고 있거나 적용 예정입니다.

| 개발기간 | 연구과제명 | 연구결과 | 기 대 효 과 |

|---|---|---|---|

| 2000~2001 | 200mm 매엽식의 질화막 저압 화학기상증착 장비개발 |

개발성공 관련 특허등록 |

LP CVD 장비 국산화개발 성공에 따른 가격경쟁력 확보, 당사의 매출증대 기여, 소자업체(하이닉스반도체)의 원가절감 , 수율증대 실현, 무역수지 적자 해소에 기여 |

| 2002~2004 | 300mm 매엽식의 질화막 저압 화학기상증착 장비개발 |

개발성공 제품 판매중 관련 특허등록 |

LP CVD 장비 국산화개발 성공에 따른 가격경쟁력 확보, 당사의 매출증대 기여, 소자업체(하이닉스반도체)의 원가절감 , 수율증대 실현, 무역수지 적자 해소에 기여 |

| 2002 | 200mm 질화막 저압 화학기상증착 장비용 CTC, TMC, PMC S/W 국산화 개발 | 개발성공 | Single Chamber 장비의 통합 제어 SW의 국산화를 통한 비용절감 |

| 2003 | 300mm 매엽식의 질화막 저압 화학기상증착 장비용 CTC, TMC, PMC S/W 국산화 개발 |

개발성공 제품 판매중 |

Single Chamber 장비의 통합 제어 SW의 국산화를 통한 비용절감 |

| 2007~2009 | Plasma를 이용한 Oxidation 및 Nitrogen Surface Doping 장비 개발 | 개발성공 제품판매 |

소자업체와의 공동개발을 통하여 CVD 공정 주요 장비에 대한 기술력 확보로 장비국산화 수준 향상 및 선진국과의 기술격차 축소 |

| 2009~2013 | Boron doped Si용 LP-CVD 증착 장비 개발 | 개발성공 제품판매중 국책과제 |

핵심원천기술확보 공동구매연계형으로 매출증대 국내소자업체의 산업경쟁력 향상 고용 창출 효과 |

| 2014.6~2017 | 차세대 10nm이하급 소자용 Si, SiGe 및 Ge 선택적 에피 성장 장비 개발 | 개발성공 관련 특허등록 국책과제 |

Logic device 개발에 필수적인 에피 장비 개발 반도체 장비 기술 국산화를 통한 산업경쟁력 향상 |

| 2017~2020 |

차세대 3D NAND memory 향 mini-batch ALD 증착 장비 개발 |

개발성공 |

High aspect ratio를 갖는 차세대 3D NAND 핵심 공정 solution 제공 및 차세대 Logic 및 DRAM에 추가 적용 가능 |

|

2019.7~2021 |

3차원 반도체 소자용 Batch Type Plasma-Enhanced ALD 설비/공정개발 |

개발성공 |

차세대 10 nm급 이하 3차원 반도체 소자를 위한 고생산성, 12 inch Batch Type의 Thermal/Plasma-Enhanced ALD Process가 가능한 설비/공정 개발 |

(나) 현재 진행중인 연구개발 과제

아래는 당사가 현재 진행 중인 연구개발 과제입니다. 연구개발 과제의 결과는 향후 당사에서 제작하는 장비에 적용되고, 공정기술 개발의 기반으로 사용할 예정입니다

| 개발기간 | 연구과제명 | 연구결과 | 기 대 효 과 |

|---|---|---|---|

| 2021.12~현재 | TiN계열 핵심소재 및 ALD증착장비 개발 | 개발 중 | 10나노 급 메모리용 DRAM 커패시터 전극막 형성을 위한 TiN , TSN ALD 증착 장비 / 공정 개발 |

| 2023.7~현재 | 절연막 증착을 위한 ALD system 및 공정 개발 | 개발 중 | 절연막 증착을 위한 batch type ALD system 장비 / 공정 개발 |

| 2024.7~현재 | Multi Wafer Loaded Epi 증착 공정/장비기술 개발 | 개발 중 | Multi Wafer Loaded Epi 증착 공정/장비 기술 개발 |

7. 기타 참고사항

7-1. 영업개황, 산업분석 외

가.사업부문 구분

주식회사 유진테크와 종속회사의 사업부문 현황을 요약하면 아래와 같습니다.

| 사업부문 | 회사명 | 주요 제품 | 주요 고객 |

|---|---|---|---|

| 반도체장비 | (주)유진테크 Eugenus Inc 유진태극무역(무석)유한공사 |

반도체 전공정 장비 | SK하이닉스 삼성전자 MICRON |

| 반도체용 산업가스 | (주)이지티엠 | 반도체용 산업가스 제조 반도체 전공정 소재 제조 |

SK하이닉스 |

나. 산업분석 (반도체 장비 부문)

(1) 산업의 특성

반도체 장비 산업은 반도체 회로설계, 실리콘 웨이퍼 제조 등 반도체 제조를 위한 준비단계부터 웨이퍼를 가공, 칩 제조ㆍ조립 및 검사하는 단계까지의 모든 공정에 이용되는 장비와 관련된 산업을 말합니다. 반도체의 고집적화에 따라 반도체 장비산업의 중요성은 커지고 있으며, 반도체 소자업체와의 긴밀한 협력관계가 무엇보다 중요합니다.

|

|

주요 반도체 장비 |

특히, 노광기, 증착기, 식각기 등 전공정에 사용하는 장비는 반도체칩의 미세화기술과 품질을 좌우합니다.

반도체장비산업은 교체주기가 빠른 지식집약적 산업이며, 고부가가치 산업(첨단 구성품의 집합체)으로 반도체소자 기술개발이 급격히 진행됨에 따라 신제품의 교체주기가 점점 짧아지는 적기 시장진입이 매우 중요한 산업으로, 특히 R&D 비중이 他 산업군에 비해 월등히 높으며, 기존 개발제품의 활용성 및 차세대 제품 개발등은 반도체 제조업체의 기술동향을 파악하고 적기에 시장진입이 필요한 타이밍 산업입니다. 이에 따라 국내 주력 반도체 제품의 생산 설비도 3~4년 마다 새로운 장비로 교체가 필요합니다. 설비산업의 발전을위해서는 전반적인 기술수준, 즉, 전자, 재료, 기계, 물리, 화학 등의 종합적 기술이 뒷받침되어야 합니다.

반도체 소자의 미세화, 고집적화를 위한 기술개발은 물리적 한계를 뛰어넘기 위해 반도체제조장비기술의 동반 발전 없이는 불가능하며 전체 반도체시장에 미치는 파급력이 큰 산업입니다.

현재 반도체 장비개발 영역은 반도체 소자업체 영역인 공정기술 부문까지 확대된 통합 장비 산업 입니다. 반도체 장비 개발 범위는 반도체 제조업체가 요구하는 공정 조건을 만족하는 것은 물론이며 이를 위하여 소재 개발을 포함한 Software, Hardware, 제어부문 및 제조부문을 포함한 R&D 공정개발 능력을 필요로 합니다.

(2) 산업의 성장성

반도체 산업은 5Gㆍ자율주행ㆍ사물인터텟(IoT)ㆍ인공지능(AI) 발달에 따른 반도체 수요 확산으로 성장세가 지속되고 국내외 반도체 제조 장비 시장 규모도 성장할 것으로 전망됩니다. 반도체 산업은 경기변동에 따른 경영실적의 변동성이 큰 산업이나 스마트폰 등 전자기기 수요 증가에 힘입어 매년 꾸준한 성장세를 이어나가고 있습니다.

특히, 모바일, PC 교체수요 및 고용량화 지속확대 등 Memory 시장이 성장하고 있으므로 반도체용 설비투자도 함께 증가하고 있습니다.

(3) 시장의 특성

반도체 장비산업은 반도체 회로설계, 웨이퍼의 제조 및 가공, 반도체 칩의 조립과 검사 등 반도체 소자를 생산하기 위하여 사용되는 제반장비를 제조하는 산업으로 전방산업인 반도체 산업의 경기와 밀접한 관계를 맺고 있습니다. 즉, 반도체 장비산업은 반도체 산업의 경기주기인 실리콘 사이클과 그 성장의 궤도를 같이 합니다.

그러나, 반도체 장비산업의 성장진폭은 반도체 산업의 성장진폭보다 오히려 커서, 반도체 시장의 경기가 호전되면 장비업체의 매출액 증가폭이 반도체 소자업체보다 더 크게 나타나고, 불경기시에는 그 타격이 반도체 소자업체에 비하여 상대적으로 큽니다. 즉, 반도체 장비산업은 경기변동에 따른 경영 실적의 변동성이 반도체 산업은 물론 타산업에 비하여 상대적으로 매우 큰 산업입니다.

또한 반도체 장비산업은 초정밀가공기술, 초청정기술, 극한제어기술, 운용소프트웨어기술 등 최첨단 기술이 집약된 전형적인 지식기반의 고부가가치 산업으로서 대규모시설 투자에 의한 양산보다는 고도의 기술력이 체화된 인적자원에 의하여 최종 수요자인 반도체소자업체의 요구사양에 맞게 생산되는 주문자 생산방식이 대부분입니다.

이처럼 반도체 장비산업은 지속적으로 고도화하는 반도체 소자업체의 반도체 공정기술을 효율적으로 실현할 수 있는 반도체장비의 개발을 위하여 원천기술의 확보는 물론 계속적인 연구개발 투자를 해야 합니다. 반도체 장비 시장은 주요고객인 반도체 소자업체(삼성전자, SK하이닉스 등)의 Device 기술이 극미세화 고집적화 되고, 새로워지는 공정을 뒷받침하기 위한 장비가 함께 개발되지 않으면 안되는 특징을 지니고 있습니다.

다. 산업분석 (반도체용 산업가스, 반도체용 소재 부문)

(1) 산업의 특성

반도체용 소재산업은 원자재를 합성 또는 가공 공정을 거쳐 반도체 제조공정에 필요한 다양한 기능과 형상의 소재를 제조하는 산업입니다. 주로 반도체 소자 기업으로부터 주문생산방식 및 판매시장 수요에 대한 예측생산방식을 병행하고 있으며, 소재 물질의 특성이 같아도 반도체 소자 기업별, 제조 공정별 최적화가 필요합니다. 여기에는 첨단 생산설비와

고도의 분석기기가 필요하며 반도체 기술발전에 발맞춰 주기적인 시설투자와 우수 기술인력 양성이 필요한 기술집약형 산업입니다. 이와 같이 반도체 소재산업은 대규모 양산체제가 아닌 특성상 대기업보다는 중소기업에 적합한 산업이라 할 수 있습니다.

(2) 산업의 성장성

반도체 소재산업은 반도체 산업의 눈부신 발전과 함께 성장하여 왔으며, 특히 80년대 후반부터 메모리 반도체의 급격한 수요증대로 급성장하였습니다. 최근에도 DRAM 반도체 공정의 미세화 가속화, 3D-NAND 적층 구조가 확대하면서 웨이퍼의 증설속도보다 반도체용 소재의 수요 증가속도가 더 빨라지고 있습니다. 반도체 소재의 자립 필요성으로 국내 반도체 소재산업의 시장 점유율 확대 및 성장이 전망됩니다

(3) 시장의 특성

반도체 소재산업은 초기 소규모 공급에서 현재는 그 사용량 증가로 인하여 대용량 공급 시스템을 갖추어야 합니다. 반도체 공정이 미세화, 고도화될수록 그 사용량도 지속해서 증가하고 있어, 안정적인 소재 공급을 하기 위한 기반 기술이 중요시되고 있습니다. 그리고, 반도체 경기를 바탕으로 변화하는 고객사의 사업전략에 영향을 받습니다. 계절적 경기변동은 미미하나, 수요기업 생산설비의 가동 여부, 반도체의 수요 및 가격, 국제정세 등은 반도체용 소재 매출 상황에 큰 영향을 끼치는 중요한 요인들입니다. 또한, 반도체 소재는 정밀도 유지와 신뢰성 확보를 위해 지속적인 품질개선과 주기적인 시설투자가 필요하여 핵심기술의 축적이 어려우므로 시장진입 장벽이 높습니다.

라. 회사의 현황

(1) 영업개황

유진테크의 BlueJay™(Single Thermal LPCVD장비)와 Albatross™(Plasma 장비)는 경쟁사 대비 뛰어난 기술 경쟁력을 갖추고 있습니다. 전세계 반도체증착장비 시장에서 국내장비업체의 국산화율이 현저히 낮은 상황에서 세계 굴지의 반도체 소자업체의 검증을 받아 핵심장비로 사용되고 있습니다.

2022년에는 연결재무제표 기준 매출액 3,106억, 영업이익 536억을 기록하였습니다. 전년대비 매출액은 4.3%, 영업이익은 27.4% 감소하였습니다.

2023년에는 연결재무제표 기준 매출액 2,765억, 영업이익 243억을 기록하였습니다. 전년대비 매출액은 11.0%, 영업이익은 54.7% 감소하였습니다.

2024년에는 연결재무제표 기준 매출액 3,380억, 영업이익 617억을 기록하였습니다. 전년대비 매출액은 22.0%, 영업이익은 151.5% 증가하였습니다.

당사는 기술경쟁력 및 선택과 집중 전략을 기반으로 고부가가치 및 차별화된 제품 판매로성장세를 이어나갈 전망이며, 장기적으로 거래선 다변화와 제품 라인업 확대를 지속적으로 추진할 예정입니다.

(2) 시장점유율

반도체 장비산업의 특성상 각 Project별 수주결과에 따라 시장 점유율의 변동이 계속적으로 발생하고, 해당 소자업체의 자료 보안정책으로 인해 구체적인 장비 투입 대수(또는 투자/수주금액)를 파악하여 산정하기 어렵습니다.

(3) 신규사업 등의 내용 및 전망

현재 당사는 국내 반도체소자업체와 공동개발계약에 의하여 개발 완료된 장비를 2003년부터 반도체 소자업체의 양산라인에 본격적으로 공급하고 있습니다. 당사는 창사이래 전공정 CVD장비의 국산화 및 연구개발을 추진하여 왔으며, 앞으로도 이러한 자체적인 연구개발 활동 및 반도체소자업체와의 공동개발 활동으로 반도체 전공정 장비의 국산화에 이바지 할 것입니다.

반도체 소재 부문에서는 국내 반도체 소자업체에 DRAM 캐패시터용 고유전율 물질 박막 증착 등에 필요한 전구체 제품 개발 및 판매량 확대에 집중하고 있으며, 적극적인 마케팅 전략을 통해 시장 점유율을 확대할 것입니다. 동시에 당사는 다양한 포트폴리오 확대를 통한 미래 성장 동력을 위하여 반도체 특수가스 및 패키지 소재 개발을 시작하고 있습니다. 당사는 인력의 45%를 연구개발에 투입한 연구중심 기업으로서 반도체 소재의 국산화에 이바지하고 반도체 미세화에 적합한 전구체 발굴 및 미래 신소재사업을 반도체 소자업체와 함께 추진할 것입니다.

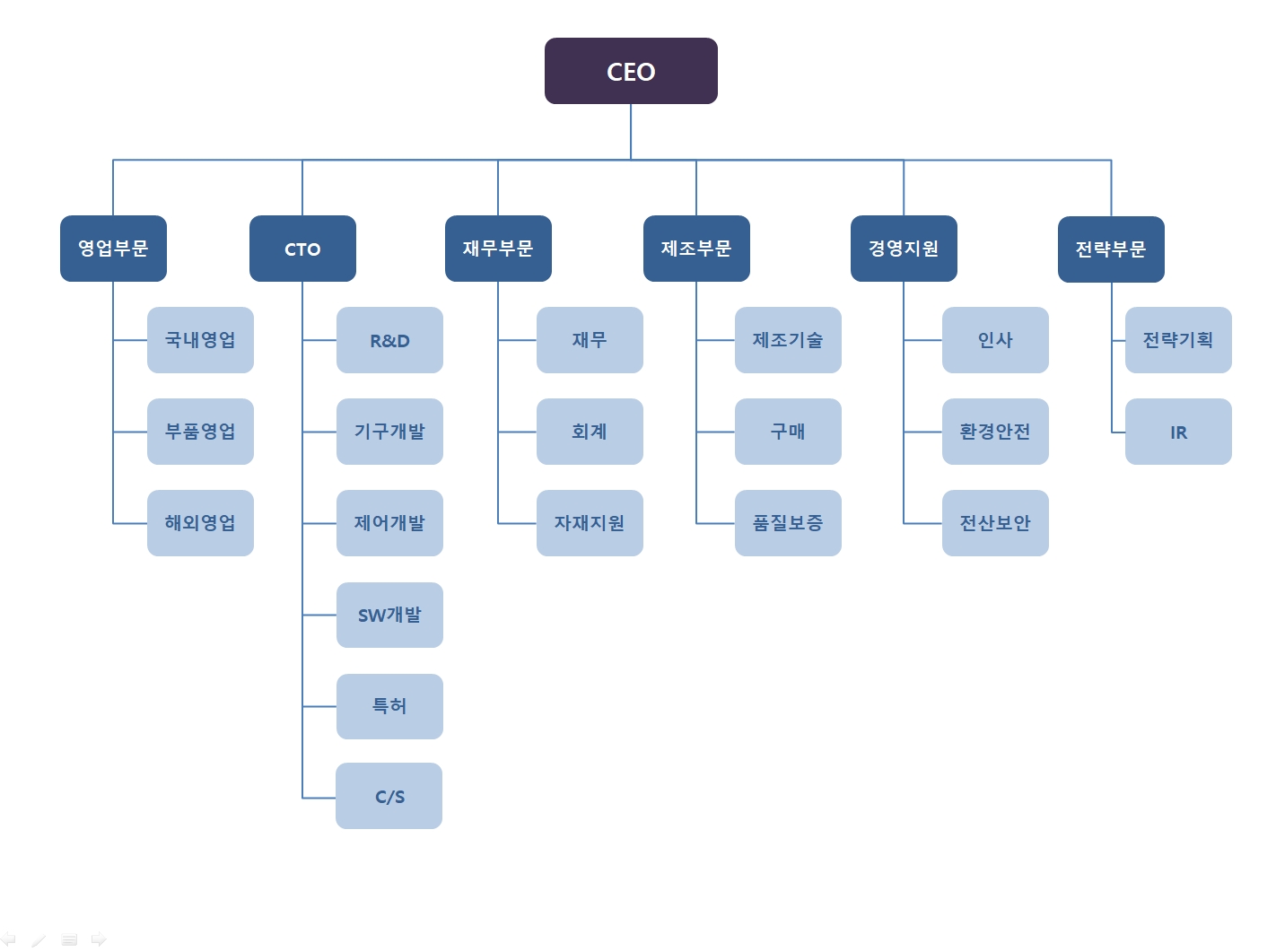

(4) 조직도

|

|

조직도 |

※ 상기 조직도는 본사기준입니다.

마. 종속기업의 개요

| 종속기업명 | 소재지 | 지분율(%) | 주요영업활동 | 결산일 |

| Eugenus Inc. | 미국 | 99.97% | 반도체장비 제조 | 12월 31일 |

| (주)이지티엠(*1) | 한국 | 48.52% | 반도체용 산업가스의 제조, 정제 및 판매업 반도체 전공정 소재의 제조 |

12월 31일 |

| 유진태극무역(무석)유한공사 | 중국 | 100% | 반도체 장비 유지보수, 반도체 장비 수입, 수출 | 12월 31일 |

| (*1) 지분율은 보통주 기준으로 표시하였습니다. (상환전환우선주 포함 지분율 44.40%). |

| - 당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다. |

7-2. 그 밖에 투자의사결정에 필요한 사항

가. 외부자금조달 요약표

| [국내조달] | (단위 : 백만원) |

| 조 달 원 천 | 기초잔액 | 신규조달 | 상환등감소 | 할인발행차금 등변동 | 기말잔액 | 비고 |

|---|---|---|---|---|---|---|

| 은행 | - | - | - | - | - | - |

| 기타금융기관 | - | - | - | - | - | - |

| 금융기관합계 | - | - | - | - | - | - |

| 기타 (*) | 4,458 | 3,000 | - | (1,157) | 6,301 | - |

| 자본시장합계 | 4,458 | 3,000 | - | (1,157) | 6,301 | - |

| 총계 | 4,458 | 3,000 | - | (1,157) | 6,301 | - |

(*) 연결기업의 종속기업이 발행한 전환상환우선주입니다. 당기에, 종속기업은 5,000백만원을 신규 발행/조달(제2종)하였고, 지배기업은 기 발행된 전환상환우선주(제1종) 2,000백만원을 인수하였습니다.

| (참 고) 당기 중 회사채 총발행액 | 공모 : | - | 백만원 |

| 사모 : | - | 백만원 |

| [해외조달] | (단위 : 백만원) |

| 조 달 원 천 | 기초잔액 | 신규조달 | 상환등감소 | 기말잔액 | 비고 |

|---|---|---|---|---|---|

| 금융기관 (*) | - | - | - | - | - |

| 해외증권(회사채) | - | - | - | - | - |

| 해외증권(주식등) | - | - | - | - | - |

| 자산유동화 | - | - | - | - | - |

| 기타 | - | - | - | - | - |

| 총계 | - | - | - | - | - |

(*) 상기 금융기관 차입금과 관련하여 담보로 제공한 자산은 없습니다.

나. 지적재산권 보유현황

회사는 영위하는 사업과 관련하여 사업보고서 제출일 현재 총 386건(국내 133건, 해외 253건)의 특허권을 취득하여 보유하고 있으며, 총 96건(국내 23건, 해외 73건)의 특허가 출원 중에 있습니다.

| (기준일 : 2024년 12월 31일) | (단위 : 건) |

| 구분 | 특허권 | 특허출원 | 상표권 |

|---|---|---|---|

| 국내 | 152 | 19 | 27 |

| 해외 | 312 | 161 | - |

| 합계 | 464 | 180 | 27 |

회사가 영위하는 사업과 관련한 중요한 지적재산권(특허권) 상세 내용은 '상세표 4. 주요 지적재산권 보유현황(상세)'를 참고하시기 바랍니다.

| ※상세 현황은 '상세표-4. 주요 지적재산권 보유현황 (상세)' 참조 |

III. 재무에 관한 사항

1. 요약재무정보

가. 연결재무정보에 관한 사항

1) 요약연결재무정보

-당사의 제25기, 제24기, 제23기 연결 및 별도재무제표는 K-IFRS기준에 따라 외부감사를 받은 재무제표 입니다.

| (단위 : 백만원) |

| 구분 | 제25기 (2024년 12월말) |

제24기 (2023년 12월말) |

제23기 (2022년 12월말) |

|---|---|---|---|

| [비유동자산] | 148,210 | 137,078 | 136,710 |

| 유형자산 | 90,945 | 92,247 | 91,007 |

| 무형자산 | 39,167 | 35,504 | 36,691 |

| 사용권자산 | 7,695 | 306 | 1,308 |

| 비유동 기타포괄손익-공정가치 측정 금융자산 | 980 | 1,462 | 1,672 |

| 이연법인세자산 | 8,141 | 6,487 | 4,871 |

| 기타비유동금융자산 | 938 | 725 | 782 |

| 기타비유동비금융자산 | 344 | 347 | 379 |

| [유동자산] | 391,289 | 299,911 | 297,304 |

| 재고자산 | 107,466 | 102,172 | 117,125 |

| 매출채권 및 기타유동채권 | 44,775 | 8,325 | 19,862 |

| 기타유동금융자산 | 203,293 | 142,016 | 112,536 |

| 기타유동비금융자산 | 5,848 | 3,815 | 1,895 |

| 현금및현금성자산 | 29,907 | 43,583 | 45,886 |

| 자산총계 | 539,499 | 436,989 | 434,014 |

| 지배기업 소유지분 | 406,183 | 344,847 | 324,265 |

| [자본금] | 11,458 | 11,458 | 11,458 |

| [자본잉여금] | 5,616 | 5,364 | 5,314 |

| [이익잉여금] | 389,518 | 331,736 | 314,022 |

| [기타자본구성요소] | (-)7,714 | (-)9,117 | (-)11,089 |

| [기타포괄손익누계액] | 7,305 | 5,406 | 4,560 |

| 비지배지분 | 29,559 | 23,628 | 22,437 |

| 자본총계 | 435,742 | 368,475 | 346,702 |

| [비유동부채] | 20,374 | 11,752 | 9,742 |

| 기타비유동금융부채 | 1,251 | 1,527 | 1,934 |

| 확정급여채무 | 12,519 | 10,141 | 7,688 |

| 장기차입금 | - | - | 13 |

| 비유동리스부채 | 6,604 | 84 | 107 |

| [유동부채] | 83,383 | 56,762 | 77,570 |

| 기타단기충당부채 | 7,346 | 5,809 | 6,085 |

| 매입채무 및 기타유동채무 | 25,506 | 19,508 | 18,140 |

| 상환전환우선주부채 | 6,302 | 4,458 | 4,406 |

| 유동리스부채 | 1,826 | 237 | 1,446 |

| 당기법인세부채 | 11,340 | 3,495 | 8,024 |

| 기타유동금융부채 | 5,126 | 2,713 | 2,145 |

| 기타유동비금융부채 | 25,937 | 20,542 | 37,324 |

| 부채총계 | 103,757 | 68,514 | 87,312 |

| 자본과 부채총계 | 539,499 | 436,989 | 434,014 |

| 제25기 (2024.1.1~2024.12.31) |

제24기 (2023.1.1~2023.12.31) |

제23기 (2022.1.1~2022.12.31) |

|

| 매출액 | 338,068 | 276,533 | 310,633 |

| 영업이익 | 61,177 | 24,326 | 53,641 |

| 당기순이익 | 65,440 | 25,397 | 42,595 |

| 지배기업 소유주지분 | 63,263 | 24,438 | 37,934 |

| 비지배지분 | 2,177 | 959 | 4,661 |

| 포괄이익 | 66,303 | 25,517 | 46,326 |

| 기본주당이익(원) | 2,845 |

1,099 |

1,697 |

| 연결에 포함된 회사 수 | 3 | 4 | 4 |

※ 당사는 2011년 회계연도부터 한국채택국제회계기준(K-IFRS)을 도입하였습니다.

※ 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

나. 연결대상회사의 변동내용

| 사업연도 | 당기 연결에 포함된 회사 | 전기대비 연결에 추가된 회사 |

전기대비 연결에 제거된 회사 |

|---|---|---|---|

| 제25기 (2024년) |

Eugenus Inc (주)이지티엠 유진태극무역(무석)유한공사 |

- | (주)스튜디오브이아이 (청산) |

| 제24기 (2023년) |

Eugenus Inc (주)이지티엠 유진태극무역(무석)유한공사 (주)스튜디오브이아이 |

- | - |

| 제23기 (2022년) |

Eugenus Inc (주)이지티엠 유진태극무역(무석)유한공사 (주)스튜디오브이아이 |

(주)스튜디오브이아이 | - |

| 제22기 (2021년) |

Eugenus Inc (주)이지티엠 유진태극무역(무석)유한공사 |

- | - |

| 제21기 (2020년) |

Eugenus Inc (주)이지티엠 유진태극무역(무석)유한공사 |

- | - |

| 제20기 (2019년) |

Eugenus Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제19기 (2018년) |

Eugenus Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제18기 (2017년) |

Eugenus Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제17기 (2016년) |

Eugene Technology Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제16기 (2015년) |

Eugene Technology Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제15기 (2014년) |

Eugene Technology Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

- | - |

| 제14기 (2013년) |

Eugene Technology Inc (주)유진테크 머티리얼즈 유진태극무역(무석)유한공사 |

유진태극무역(무석)유한공사 | - |

| 제13기 (2012년) |

Eugene Technology Inc (주)유진테크 머티리얼즈 |

(주)유진테크 머티리얼즈 | - |

| 제12기 (2011년) |

Eugene Technology Inc | - | - |

- 당사는 2012년 3월에 반도체용 산업가스의 충전, 제조, 정제 및 판매를 사업목적으로 하는 (주)유진테크 머티리얼즈 설립시 자본참여를 하였습니다. 동사는 2017년 4월에 유상증자를 실시하였으며, 보통주 기준 당사 및 당사의 특수관계인 지분율이 82.08%이므로 실질지배력을 보유하고 있다고 판단됩니다. 2020년 12월 사명을 (주)이지티엠으로 변경하였습니다.

- 당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다.

다. 재무정보 이용상의 유의점

1) 연결대상회사의 개요

(1) 지배기업의 개요

주식회사 유진테크(이하 "당사" 또는 "지배기업")는 2000년 1월에 반도체장비 및 부품 제조, 액정화면장비의 제조 및 유지보수 등을 목적으로 설립되었고, 본사는 경기도 용인시 처인구 양지면 추계리에 소재하고 있습니다.

당사는 2006년 1월 17일에 코스닥시장(한국거래소 통합)에 주식을 상장하였으며, 당기말 현재 자본금은 11,458,021천원 입니다. 당기말 현재 최대주주는 엄평용 대표이사/회장이며, 소유한 주식수는 7,925,004주(34.58%)입니다.

(2) 연결실체의 현황

① 당기말 현재 지배기업 및 연결대상 종속기업의 현황은 다음과 같습니다.

| (단위:천원) |

| 회사 | 소재지 | 업종 | 투자비율 | 자산 | 부채 | 자본 | 매출액 | 순손익 |

|---|---|---|---|---|---|---|---|---|

| (주)유진테크 | 한국 | 제조, 반도체장비 |

지배기업 | 546,309,174 | 74,967,236 | 471,371,938 | 244,098,992 | 58,860,797 |

| Eugenus Inc | 미국 | 제조, 반도체장비 |

99.97% | 91,515,841 | 74,972,264 | 16,543,577 | 124,772,569 | 1,724,173 |

| (주)이지티엠(*1) | 한국 | 제조, 반도체용 산업가스, 화학제품 | 48.52% | 69,869,980 | 12,712,905 | 57,157,076 | 13,541,201 | 4,610,010 |

| 유진태극무역 (무석)유한공사 |

중국 | 반도체장비 유지보수 |

100% | 264,565 | 142,157 | 122,408 | 871,867 | 69,517 |

| (*1) 당사는 2012년 3월에 반도체용 산업가스의 충전, 제조, 정제 및 판매를 사업목적으로 하는 (주)유진테크 머티리얼즈 설립 시 자본참여를 하였습니다. 당사는 동사에 대한 보통주 기준 당사 및 당사의 특수관계인 지분율이 82.08%이므로 실질지배력을 보유하고 있다고 판단됩니다. 2020년 12월 사명을 (주)이지티엠으로 변경하였습니다. 2021년 4월 주당 5,000원에서 주당 500원으로 액면분할하였습니다. 지분율은 보통주 기준으로 표시하였습니다. (전환상환우선주 포함 지분율 44.40%). |

| (*) 당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다. |

② 전기말 지배기업 및 연결대상 종속기업의 현황은 다음과 같습니다.

| (단위:천원) |

| 회사 | 소재지 | 업종 | 투자비율 | 자산 | 부채 | 자본 | 매출액 | 순손익 |

|---|---|---|---|---|---|---|---|---|

| (주)유진테크 | 한국 | 제조, 반도체장비 |

지배기업 | 462,504,441 | 47,180,010 | 415,324,431 | 218,980,225 | 29,691,977 |

| Eugenus Inc(*1) | 미국 | 제조, 반도체장비 |

99.97% | 53,445,345 | 40,267,233 | 13,178,112 | 81,649,334 | (-)16,290,438 |

| (주)이지티엠(*2) | 한국 | 제조, 반도체용 산업가스, 화학제품 | 45% | 48,536,419 | 6,274,667 | 42,261,752 | 10,095,894 | 2,000,786 |

| 유진태극무역 (무석)유한공사 |

중국 | 반도체장비 유지보수 |

100% | 159,296 | 116,299 | 42,997 | 845,949 | 59,372 |

| (주)스튜디오브이아이(*3) | 한국 | 3D VFX 및 프리비주얼 서비스업 광고 대행업, |

50% | 688,390 | 19,184 | 669,206 | - | (-)273,126 |

| (*1) Eugenus Inc는 2017년 11월 반도체장비 사업영역확대 및 경쟁력 강화를 위하여 美 Aixtron Inc.의 반도체장비 중 원자층증착장비(ALD)/화학기상증착장비(CVD) 사업부문을 양수하였습니다. |

| (*2) 당사는 2012년 3월에 반도체용 산업가스의 충전, 제조, 정제 및 판매를 사업목적으로 하는 (주)유진테크 머티리얼즈 설립 시 자본참여를 하였습니다. 당사는 동사에 대한 보통주 기준 당사 및 당사의 특수관계인 지분율이 80%이므로 실질지배력을 보유하고 있다고 판단됩니다. 2020년 12월 사명을 (주)이지티엠으로 변경하였습니다. 2021년 4월 주당 5,000원에서 주당 500원으로 액면분할하였습니다. 지분율은 보통주 기준으로 표시하였습니다. (전환상환우선주 포함 지분율 41.25%). |

| (*3) 당사는 2022년 4월에 3D VFX 및 프리비주얼 서비스업, 광고대행업을 사업목적으로 하는 주식회사 스튜디오브이아이를 설립시 자본참여를 하였습니다. |

(3) 연결대상범위의 변동

당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다.

(4) 당기말 현재 보고기간 종료일이 지배기업의 보고기간 종료일과 다른 종속기업은 없습니다.

라. 중요한 회계처리 방침

본 사항은 동 사업보고서의 III. 재무에 관한 사항 3.연결재무제표에 대한 주석을 참고하시기 바랍니다.

마. 요약 재무제표

1) 요약 재무상태표

| (단위 : 백만원) |

| 구분 | 제25기 (2024년 12월말) |

제24기 (2023년 12월말) |

제23기 (2022년 12월말) |

|---|---|---|---|

| 자산 | |||

| 비유동자산 | |||

| 유형자산 | 49,044 | 51,173 | 55,231 |

| 무형자산 | 16,320 | 14,555 | 14,231 |

| 사용권자산 | 292 | 268 | 285 |

| 종속기업 및 관계기업에 대한 투자 | 109,100 | 102,600 | 101,685 |

| 이연법인세자산 | 7,803 | 6,393 | 4,778 |

| 비유동 기타포괄손익-공정가치 측정 금융자산 | 980 | 1,462 | 1,672 |

| 기타비유동금융자산 | 3,239 | 368 | 349 |

| 기타비유동비금융자산 | 211 | 198 | 242 |

| 비유동자산 합계 | 186,989 | 177,017 | 178,473 |

| 유동자산 | |||

| 재고자산 | 102,271 | 98,347 | 113,406 |

| 매출채권 및 기타유동채권 | 60,073 | 28,457 | 44,524 |

| 기타유동금융자산 | 173,165 | 124,170 | 96,218 |

| 기타유동비금융자산 | 3,012 | 2,361 | 905 |

| 현금및현금성자산 | 20,799 | 32,152 | 28,992 |

| 유동자산 합계 | 359,320 | 285,487 | 284,045 |

| 자산총계 | 546,309 | 462,504 | 462,518 |

| 자본 | |||

| 자본금 | 11,458 | 11,458 | 11,458 |

| 자본잉여금 | 6,376 | 5,899 | 5,848 |

| 이익잉여금 | 460,463 | 407,075 | 384,102 |

| 기타자본구성요소 | (-)8,268 | (-)10,140 | (-)12,095 |

| 기타포괄손익누계액 | 1,313 | 1,032 | 784 |

| 자본총계 | 471,342 | 415,324 | 390,097 |

| 부채 | |||

| 비유동부채 | |||

| 확정급여채무 | 12,399 | 10,030 | 7,605 |

| 비유동리스부채 | 77 | 84 | 61 |

| 기타비유동금융부채 | 1,252 | 1,527 | 1,933 |

| 비유동부채 합계 | 13,728 | 11,641 | 9,599 |

| 유동부채 | |||

| 기타단기충당부채 | 6,938 | 5,655 | 5,888 |

| 매입채무 및 기타유동채무 | 29,519 | 19,605 | 19,035 |

| 당기법인세부채 | 11,271 | 3,455 | 7,369 |

| 유동리스부채 | 224 | 190 | 230 |

| 기타유동금융부채 | 1,395 | 1,317 | 1,127 |

| 기타유동비금융부채 | 11,892 | 5,317 | 29,173 |

| 유동부채 합계 | 61,239 | 35,539 | 62,822 |

| 부채총계 | 74,967 | 47,180 | 72,421 |

| 자본과 부채총계 | 546,309 | 462,504 | 462,518 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

2)요약 손익계산서

| (단위 : 백만원) |

| 구분 | 제25기 (2024.1.1~2024.12.31) |

제24기 (2023.1.1~2023.12.31) |

제23기 (2022.1.1~2022.12.31) |

|---|---|---|---|

| 매출액 | 244,099 | 218,980 | 262,726 |

| 영업이익 | 54,632 | 39,136 | 66,961 |

| 당기순이익 | 58,861 | 29,692 | 52,064 |

| 포괄이익 | 58,113 | 29,221 | 53,092 |

| 기본주당이익(원) | 2,647 |

1,336 |

2,330 |

※ 상기 표의 재무정보는 정기주주총회 승인전 재무제표로 향후 정기주주총회에서 재무제표 승인 관련 안건이 부결되거나 수정이 발생한 경우 정정보고서를 통해 그 내용 및 사유 등을 반영할 예정입니다.

바. 중요한 회계처리방침

본 사항은 동 사업보고서의 III. 재무에 관한 사항의 5.재무제표에 대한 주석을 참고하시기 바랍니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 25 기 2024.12.31 현재 |

|

제 24 기 2023.12.31 현재 |

|

제 23 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 25 기 |

제 24 기 |

제 23 기 |

|

|---|---|---|---|

|

자산 |

|||

|

비유동자산 |

148,210,528,900 |

137,078,033,579 |

136,709,735,554 |

|

유형자산 |

90,945,476,015 |

92,246,974,103 |

91,007,507,173 |

|

무형자산 |

39,167,128,049 |

35,504,158,289 |

36,690,931,612 |

|

사용권자산 |

7,694,470,921 |

306,031,612 |

1,307,888,192 |

|

기타포괄손익-공정가치 측정 비유동금융자산 |

980,074,501 |

1,462,200,000 |

1,671,800,000 |

|

이연법인세자산 |

8,141,333,484 |

6,486,954,409 |

4,870,665,941 |

|

기타비유동금융자산 |

937,742,361 |

725,117,512 |

781,528,084 |

|

기타비유동비금융자산 |

344,303,569 |

346,597,654 |

379,414,552 |

|

유동자산 |

391,289,214,675 |

299,911,803,748 |

297,304,073,244 |

|

재고자산 |

107,466,325,393 |

102,172,034,234 |

117,124,632,525 |

|

매출채권 및 기타유동채권 |

44,774,580,715 |

8,324,659,029 |

19,862,318,048 |

|

기타유동금융자산 |

203,292,575,180 |

142,016,563,772 |

112,536,425,157 |

|

기타유동비금융자산 |

5,848,343,047 |

3,815,595,655 |

1,894,514,509 |

|

현금및현금성자산 |

29,907,390,340 |

43,582,951,058 |

45,886,183,005 |

|

자산총계 |

539,499,743,575 |

436,989,837,327 |

434,013,808,798 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

406,183,482,550 |

344,847,155,365 |

324,264,905,831 |

|

자본금 |

11,458,021,000 |

11,458,021,000 |

11,458,021,000 |

|

보통주자본금 |

11,458,021,000 |

11,458,021,000 |

11,458,021,000 |

|

자본잉여금 |

5,615,885,416 |

5,364,437,781 |

5,314,037,521 |

|

이익잉여금 |

389,517,789,559 |

331,735,826,563 |

314,021,837,652 |

|

기타자본구성요소 |

(7,713,911,779) |

(9,116,762,944) |

(11,089,207,070) |

|

기타포괄손익누계액 |

7,305,698,354 |

5,405,632,965 |

4,560,216,728 |

|

비지배지분 |

29,558,852,450 |

23,628,253,775 |

22,437,132,587 |

|

자본총계 |

435,742,335,000 |

368,475,409,140 |

346,702,038,418 |

|

부채 |

|||

|

비유동부채 |

20,373,767,638 |

11,752,114,395 |

9,741,591,101 |

|

기타비유동금융부채 |

1,251,571,377 |

1,526,812,011 |

1,933,682,144 |

|

순확정급여부채 |

12,518,558,923 |

10,141,138,939 |

7,688,008,793 |

|

장기차입금 |

0 |

0 |

12,673,000 |

|

비유동 리스부채 |

6,603,637,338 |

84,163,445 |

107,227,164 |

|

유동부채 |

83,383,640,937 |

56,762,313,792 |

77,570,179,279 |

|

유동충당부채 |

7,346,324,977 |

5,808,524,927 |

6,085,679,135 |

|

기타단기충당부채 |

7,346,324,977 |

5,808,524,927 |

6,085,679,135 |

|

매입채무 및 기타유동채무 |

25,506,267,826 |

19,508,029,175 |

18,139,559,043 |

|

상환전환우선주부채 |

6,301,497,630 |

4,458,103,771 |

4,406,014,184 |

|

유동 리스부채 |

1,826,417,343 |

237,387,748 |

1,445,928,028 |

|

당기법인세부채 |

11,339,534,249 |

3,494,621,319 |

8,024,343,964 |

|

기타유동금융부채 |

5,126,387,210 |

2,713,367,775 |

2,144,733,935 |

|

기타유동비금융부채 |

25,937,211,702 |

20,542,279,077 |

37,323,920,990 |

|

부채총계 |

103,757,408,575 |

68,514,428,187 |

87,311,770,380 |

|

자본과부채총계 |

539,499,743,575 |

436,989,837,327 |

434,013,808,798 |

2-2. 연결 손익계산서

|

연결 손익계산서 |

|

제 25 기 2024.01.01 부터 2024.12.31 까지 |

|

제 24 기 2023.01.01 부터 2023.12.31 까지 |

|

제 23 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 25 기 |

제 24 기 |

제 23 기 |

|

|---|---|---|---|

|

수익(매출액) |

338,067,812,312 |

276,533,350,776 |

310,632,917,779 |

|

매출원가 |

172,365,011,847 |

150,882,618,208 |

158,927,042,938 |

|

매출총이익 |

165,702,800,465 |

125,650,732,568 |

151,705,874,841 |

|

판매비와관리비 |

104,525,787,568 |

101,325,003,604 |

98,064,920,474 |

|

영업이익 |

61,177,012,897 |

24,325,728,964 |

53,640,954,367 |

|

기타수익 |

11,415,736,223 |

3,542,393,308 |

7,878,647,605 |

|

기타비용 |

2,225,296,996 |

2,519,221,368 |

4,850,216,006 |

|

금융수익 |

8,068,697,362 |

6,936,474,544 |

2,984,838,971 |

|

금융원가 |

1,573,232,992 |

489,919,646 |

472,215,805 |

|

법인세비용차감전순이익 |

76,862,916,494 |

31,795,455,802 |

59,182,009,132 |

|

법인세비용 |

11,422,639,237 |

6,398,440,209 |

16,586,846,904 |

|

당기순이익(손실) |

65,440,277,257 |

25,397,015,593 |

42,595,162,228 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

63,263,390,478 |

24,438,208,191 |

37,933,829,398 |

|

비지배지분에 귀속되는 당기순이익(손실) |

2,176,886,779 |

958,807,402 |

4,661,332,830 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

2,845 |

1,099 |

1,697 |

|

희석주당이익(손실) (단위 : 원) |

2,838 |

1,099 |

1,697 |

2-3. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 25 기 2024.01.01 부터 2024.12.31 까지 |

|

제 24 기 2023.01.01 부터 2023.12.31 까지 |

|

제 23 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 25 기 |

제 24 기 |

제 23 기 |

|

|---|---|---|---|

|

당기순이익(손실) |

65,440,277,257 |

25,397,015,593 |

42,595,162,228 |

|

기타포괄손익 |

863,275,907 |

120,108,257 |

3,730,949,769 |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

(756,078,478) |

(476,878,980) |

1,044,786,959 |

|

확정급여제도의 보험수리적손익의 세후기타포괄손익 |

(1,036,789,482) |

(725,307,980) |

1,217,520,782 |

|

기타포괄손익-공정가치 측정 금융자산 평가손익(세후기타포괄손익) |

280,711,004 |

248,429,000 |

(172,733,823) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

1,619,354,385 |

596,987,237 |

2,686,162,810 |

|

해외사업장환산외환차이(세후기타포괄손익) |

1,619,354,385 |

596,987,237 |

2,686,162,810 |

|

총포괄손익 |

66,303,553,164 |

25,517,123,850 |

46,326,111,997 |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

64,126,666,385 |

24,558,316,448 |

41,664,779,167 |

|

포괄손익, 비지배지분 |

2,176,886,779 |

958,807,402 |

4,661,332,830 |

2-4. 연결 자본변동표

|

연결 자본변동표 |

|

제 25 기 2024.01.01 부터 2024.12.31 까지 |

|

제 24 기 2023.01.01 부터 2023.12.31 까지 |

|

제 23 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

미처분이익잉여금(미처리결손금) |

기타포괄손익누계액 |

기타자본구성요소 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

11,458,021,000 |

5,314,037,521 |

280,875,284,005 |

2,096,031,918 |

(6,208,961,350) |

293,534,413,094 |

17,206,173,694 |

310,740,586,788 |

|

포괄손익 |

||||||||

|

당기순이익(손실) |

37,933,829,398 |

37,933,829,398 |

4,661,332,830 |

42,595,162,228 |

||||

|

기타포괄손익 |

1,266,764,959 |

2,464,184,810 |

3,730,949,769 |

3,730,949,769 |

||||

|

총포괄손익 |

39,200,594,357 |

2,464,184,810 |

41,664,779,167 |

4,661,332,830 |

46,326,111,997 |

|||

|

지분의 발행 |

523,449,313 |

523,449,313 |

||||||

|

배당금지급 |

(6,054,040,710) |

(6,054,040,710) |

(6,054,040,710) |

|||||

|

기타거래 |

(295,981,820) |

(295,981,820) |

||||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

||||||||

|

주식기준보상거래 |

1,057,915,930 |

1,057,915,930 |

342,158,570 |

1,400,074,500 |

||||

|

자기주식 거래로 인한 증감 |

(5,938,161,650) |

(5,938,161,650) |

(5,938,161,650) |

|||||

|

자본 증가(감소) 합계 |

33,146,553,647 |

2,464,184,810 |

(4,880,245,720) |

30,730,492,737 |

5,230,958,893 |

35,961,451,630 |

||

|

2022.12.31 (기말자본) |

11,458,021,000 |

5,314,037,521 |

314,021,837,652 |

4,560,216,728 |

(11,089,207,070) |

324,264,905,831 |

22,437,132,587 |

346,702,038,418 |

|

2023.01.01 (기초자본) |

11,458,021,000 |

5,314,037,521 |

314,021,837,652 |

4,560,216,728 |

(11,089,207,070) |

324,264,905,831 |

22,437,132,587 |

346,702,038,418 |

|

포괄손익 |

||||||||

|

당기순이익(손실) |

24,438,208,191 |

24,438,208,191 |

958,807,402 |

25,397,015,593 |

||||

|

기타포괄손익 |

(725,307,980) |

845,416,237 |

120,108,257 |

120,108,257 |

||||

|

총포괄손익 |

23,712,900,211 |

845,416,237 |

24,558,316,448 |

958,807,402 |

25,517,123,850 |

|||

|

지분의 발행 |

26,449,297 |

26,449,297 |

||||||

|

배당금지급 |

(5,998,911,300) |

(5,998,911,300) |

(5,998,911,300) |

|||||

|

기타거래 |

||||||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

||||||||

|

주식기준보상거래 |

1,879,234,126 |

1,879,234,126 |

205,864,489 |

2,085,098,615 |

||||

|

자기주식 거래로 인한 증감 |

50,400,260 |

93,210,000 |

143,610,260 |

143,610,260 |

||||

|

자본 증가(감소) 합계 |

50,400,260 |

17,713,988,911 |

845,416,237 |

1,972,444,126 |

20,582,249,534 |

1,191,121,188 |

21,773,370,722 |

|

|

2023.12.31 (기말자본) |

11,458,021,000 |

5,364,437,781 |

331,735,826,563 |

5,405,632,965 |

(9,116,762,944) |

344,847,155,365 |

23,628,253,775 |

368,475,409,140 |

|

2024.01.01 (기초자본) |

11,458,021,000 |

5,364,437,781 |

331,735,826,563 |

5,405,632,965 |

(9,116,762,944) |

344,847,155,365 |

23,628,253,775 |

368,475,409,140 |

|

포괄손익 |

||||||||

|

당기순이익(손실) |

63,263,390,478 |

63,263,390,478 |

2,176,886,779 |

65,440,277,257 |

||||

|

기타포괄손익 |

(1,036,789,482) |

1,900,065,389 |

863,275,907 |

863,275,907 |

||||

|

총포괄손익 |

62,226,600,996 |

1,900,065,389 |

64,126,666,385 |

2,176,886,779 |

66,303,553,164 |

|||

|

지분의 발행 |

||||||||

|

배당금지급 |

(4,444,638,000) |

(4,444,638,000) |

(4,444,638,000) |

|||||

|

기타거래 |

||||||||

|

지배력을 상실하지 않는 종속기업에 대한 소유지분의 변동에 따른 증가(감소), 자본 |

(225,839,905) |

(225,839,905) |

4,157,290,603 |

3,931,450,698 |

||||

|

주식기준보상거래 |

1,030,011,165 |

1,030,011,165 |

(403,578,707) |

626,432,458 |

||||

|

자기주식 거래로 인한 증감 |

477,287,540 |

372,840,000 |

850,127,540 |

850,127,540 |

||||

|

자본 증가(감소) 합계 |

251,447,635 |

57,781,962,996 |

1,900,065,389 |

1,402,851,165 |

61,336,327,185 |

5,930,598,675 |

67,266,925,860 |

|

|

2024.12.31 (기말자본) |

11,458,021,000 |

5,615,885,416 |

389,517,789,559 |

7,305,698,354 |

(7,713,911,779) |

406,183,482,550 |

29,558,852,450 |

435,742,335,000 |

2-5. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 25 기 2024.01.01 부터 2024.12.31 까지 |

|

제 24 기 2023.01.01 부터 2023.12.31 까지 |

|

제 23 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 25 기 |

제 24 기 |

제 23 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

61,502,669,541 |

47,693,888,794 |

38,949,017,461 |

|

당기순이익(손실) |

65,440,277,257 |

25,397,015,593 |

42,595,162,228 |

|

당기순이익 조정을 위한 가감 |

(6,242,564,994) |

28,340,106,368 |

21,902,783,101 |

|

이자수취 |

7,305,305,440 |

6,440,294,846 |

2,518,122,840 |

|

이자지급 |

(19,161,284) |

(42,921,352) |

(110,903,150) |

|

법인세환급(납부) |

(4,981,186,878) |

(12,440,606,661) |

(27,956,147,558) |

|

투자활동현금흐름 |

(75,827,511,736) |

(43,146,128,894) |

(12,203,339,671) |

|

유형자산의 처분 |

42,598,309 |

||

|

종속기업에 대한 투자자산의 처분 |

|||

|

단기금융상품의 취득 |

(126,333,675,640) |

(106,129,366,736) |

(2,501,992,690) |

|

단기금융상품의 처분 |

69,658,065,108 |

77,247,035,874 |

|

|

장기금융상품의 감소(증가) |

(45,706,647) |

95,026,112 |

25,649,214 |

|

보증금의 감소(증가) |

(160,997,732) |

(31,155,840) |

(35,270,174) |

|

단기대여금및수취채권의 취득 |

(20,000,000) |

100,000,000 |

|

|

비유동 기타포괄손익-공정가치측정 금융자산의 반환 |

817,869,943 |

561,000,000 |

391,244,177 |

|

당기손익인식금융자산의 취득 |

(2,461,901,287) |

||

|

유형자산의 취득 |

(9,115,931,685) |

(11,767,134,802) |

(7,431,321,191) |

|

기타무형자산의 취득 |

(226,345,200) |

(875,167,300) |

|

|

기타무형자산의 처분 |

1,318,181,818 |

||

|

산업재산권의 취득 |

(86,783,729) |

(49,289,611) |

|

|

저작권, 특허권, 기타 산업재산권, 용역운영권의 처분 |

14,394,344 |

||

|

개발비의 증가 |

(6,671,254,846) |

(3,853,183,732) |

(2,396,392,709) |

|

소프트웨어의 취득 |

(1,112,743,097) |

(80,000,000) |

(74,264,000) |

|

국고보조금의 증가 |

(8,508,159) |

309,916,161 |

(13,308,152) |

|

장기선급금의 감소(증가) |

(59,598,765) |

(41,280,449) |

(175,387,188) |

|

재무활동현금흐름 |

2,912,309,931 |

(7,212,064,571) |

(12,835,634,754) |

|

비지배지분의 변동으로 인한 현금유입 |

3,127,483,467 |

26,449,297 |

523,449,313 |

|

종속기업 청산에 따른 분배금 지급 |

(135,274,879) |

||

|

자기주식의 처분 |

850,127,540 |

143,610,260 |

|

|

자기주식의 취득 |

(5,938,161,650) |

||

|

상환전환우선주부채의 증가 |

4,999,955,320 |

||

|

배당금지급 |

(4,441,464,650) |

(5,994,627,270) |

(6,049,756,680) |

|

리스부채의 지급 |

(1,488,516,867) |

(1,387,496,858) |

(1,371,165,737) |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(11,412,532,264) |

(2,664,304,671) |

13,910,043,036 |

|

외화환산으로 인한 현금 및 현금성자산의 변동 |

(2,263,028,454) |

361,072,724 |

1,968,021,056 |

|

현금및현금성자산의순증가(감소) |

(13,675,560,718) |

(2,303,231,947) |

15,878,064,092 |

|

기초현금및현금성자산 |

43,582,951,058 |

45,886,183,005 |

30,008,118,913 |

|

기말현금및현금성자산 |

29,907,390,340 |

43,582,951,058 |

45,886,183,005 |

3. 연결재무제표 주석

| 제 25(당)기 2024년 12월 31일 현재 |

| 제 24(전)기 2023년 12월 31일 현재 |

| 주식회사 유진테크와 그 종속기업 |

1. 연결대상회사의 개요

(1) 지배기업의 개요

주식회사 유진테크(이하 "당사" 또는 "지배기업"이라 함)는 2000년 1월에 반도체장비 및 부품제조, 액정화면장비의 제조 및 유지보수 등을 목적으로 설립되었고, 본사는 경기도 용인시 처인구 양지면 추계리에 소재하고 있습니다.

당사는 2006년 1월 17일에 코스닥시장(한국거래소로 통합)에 주식을 상장하였으며, 당기말 현재 자본금은 11,458,021천원 입니다. 당기말 현재 최대주주는 엄평용 대표이사/회장이며 소유한 주식수는 7,925,004주(34.58%)입니다.

(2) 당기말 현재 연결대상 종속기업의 개요

| 종속기업명 | 소재지 | 지분율(%) | 주요영업활동 | 결산일 |

|---|---|---|---|---|

| Eugenus Inc | 미국 | 99.97% | 반도체장비 제조 | 12월 31일 |

| (주)이지티엠(*1) | 한국 | 48.52% | 반도체용 산업가스의 제조, 정제 및 판매업 반도체 전공정 소재의 제조 |

12월 31일 |

| 유진태극무역(무석)유한공사(*2) | 중국 | 100% | 반도체 장비 유지보수, 반도체 장비 수입, 수출 | 12월 31일 |

| (*1) 당사는 2012년 3월에 반도체용 산업가스의 충전, 제조, 정제 및 판매를 사업목적으로 하는 (주)유진테크 머티리얼즈 설립 시 자본참여를 하였으며 동사에 대한 보통주 기준 당사 및 당사의 특수관계인 지분율이 82.08%이므로 실질지배력을 보유하고 있다고 판단됩니다. 2020년 12월 사명을 (주)이지티엠으로 변경하였습니다. 지분율은 보통주 기준으로 표시하였습니다. (상환전환우선주 포함 지분율 44.40%). |

| (*2) 당사는 2013년 9월에 반도체 장비 유지보수업을 사업목적으로 하는 유진태극무역(무석)유한공사를 설립하였습니다. |

* 당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다.

(3) 당기와 전기 중 연결대상 종속기업의 재무상황은 다음과 같습니다.

| (단위:천원) |

| 회사 | 당기 | 전기 | ||||||||

|---|---|---|---|---|---|---|---|---|---|---|

| 자산 | 부채 | 순자산 | 매출액 | 당기순손익 | 자산 | 부채 | 순자산 | 매출액 | 당기순손익 | |

| Eugenus Inc | 91,515,841 | 74,972,264 | 16,543,577 | 124,772,569 | 1,724,173 | 53,445,345 | 40,267,233 | 13,178,112 | 81,649,334 | (16,290,438) |

| (주)이지티엠 | 69,869,980 | 12,712,905 | 57,157,076 | 13,541,201 | 4,610,010 | 48,536,419 | 6,274,667 | 42,261,752 | 10,095,894 | 2,000,786 |

| 유진태극무역(무석)유한공사 | 264,565 | 142,157 | 122,408 | 871,867 | 69,517 | 159,296 | 116,299 | 42,997 | 845,949 | 59,372 |

| (주)스튜디오브이아이 | 5,096 | - | 5,096 | - | (393,561) | 688,390 | 19,184 | 669,206 | - | (273,126) |

(4) 연결기업의 비지배지분에 배분된 당기손익 및 누적 비지배지분은 다음과 같습니다.

| (단위: 천원) |

| 회사명 | 비지배지분율 | 기초 누적비지배지분 |

비지배지분에 배분된 당기 순손익 |

당기 발생/변동 |

당기말 누적비지배지분 |

|---|---|---|---|---|---|

| Eugenus Inc | 0.03% | 49,687 | 536 | (28) | 50,195 |

| (주)이지티엠 | 51.48% | 23,243,963 | 2,373,131 | 3,891,562 | 29,508,656 |

| (주)스튜디오브이아이 | 50.00% | 334,603 | (196,780) | (137,823) | - |

(5) 연결대상범위의 변동

당기중 (주)스튜디오브이아이는 청산되어 연결대상 중속기업에서 제외되었습니다.

(6) 당기말 현재 보고기간 종료일이 지배기업의 보고기간 종료일과 다른 종속기업은 없습니다.

2. 중요한 회계처리방침

(1) 연결재무제표 작성기준

당사와 당사의 종속기업(이하 "연결기업")은 2011년 1월 1일 이후에 개시하는 연차 보고기간부터 한국채택국제회계기준을 적용하여 연결재무제표를 작성하고 있습니다.

연결재무제표 작성에 적용된 중요한 회계정책은 아래에 기술되어 있으며, 당기 연결재무제표의 작성에 적용된 중요한 회계정책은 아래에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 전기 연결재무제표 작성 시 채택한 회계정책과 동일합니다.

연결재무제표는 매 보고기간 말에 재평가금액이나 공정가치로 측정되는 특정 비유동자산과 금융자산을 제외하고는 역사적 원가주의를 기준으로 작성되었습니다. 역사적 원가는 일반적으로 자산을 취득하기 위하여 지급한 대가의 공정가치로 측정하고 있습니다.

(2) 중요한 회계정책

연결기업이 2024년 1월 1일 이후 개시하는 회계기간부터 적용한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한,부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된경우는 제외됩니다. 상기 개정 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

(나) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 상기 개정 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

(다) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 상기 개정 기준서의 적용이 재무제표에 미치는 중요한 영향은 없습니다.

(3) 공표되었으나 아직 시행되지 않은 제ㆍ개정 기준서 및 해석서

당기말 현재 제정ㆍ공표되었으나 시행일이 도래하지 않아 연결기업이 채택하지 않은 한국채택국제회계기준의 기준서 및 해석서는 다음과 같습니다.

(가) 기업회계기준서 제1021호 '환율변동효과' 개정

동 개정사항은 외환시장이 정상적으로 작동하지 않을 때 기능통화에 의한 외화거래 보고와 해외사업장의 기능통화를 지배기업의 표시통화로 환산하는 규정을 명확히 하기 위해, 두 통화간 교환가능성을 평가하는 규정을 추가합니다. 또한, 두 통화간 교환이 가능한지를 평가하여 교환가능성이 결여되었다고 판단한 경우, 적용할 현물환율을 추정하는 규정을 추가하였습니다. 동 개정사항은 2025년 1월 1일 이후 시작하는 회계연도부터 적용하며, 조기 적용할 수 있습니다.

(4) 연결

연결재무제표는 지배기업과 지배기업(또는 그 종속기업)이 지배하고 있는 다른 기업 (특수목적기업 포함)의 재무제표를 통합하고 있습니다.

당사는 1) 피투자자에 대한 힘, 2) 피투자자에 대한 관여로 인한 변동이익에 대한 노출 또는 권리, 3) 투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용하는 능력의 3가지 요소를 모두 충족할 때 지배력이 존재한다고 판단하고 있습니다. 또한 상기 지배력의 3가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 존재하는 경우, 피투자자를 지배하는지 재평가하고 있습니다.

당사가 피투자자 의결권의 과반수 미만을 보유하더라도, 피투자자의 관련 활동을 일방적으로 지시할 수 있는 실질적인 능력을 가지기에 충분한 의결권을 보유하고 있다면 피투자자에 대한 힘을 보유하고 있는 것으로 판단하고 있습니다. 당사가 보유하고 있는 의결권이피투자자에게 대한 힘을 부여하기에 충분한지 여부를 평가할 때 다음 사항을 포함하여 모든 관련 사실과 상황을 고려하고 있습니다.

| - 보유 의결권의 상대적 규모와 다른 의결권 보유자의 주식 분산 정도 |

| - 당사, 다른 의결권 보유자 또는 다른 당사자가 보유한 잠재적 의결권 |

| - 계약상 약정에서 발생하는 권리 |

| - 과거 주주총회에서의 의결양상을 포함하여, 결정이 이루어져야 하는 시점에 당사가 관련활동을 지시하는 현재의 능력을 가지고 있는지를 나타내는 다른 추가적인 사실과 상황 |

당기 중 취득 또는 처분한 종속기업과 관련된 수익과 비용은 취득이 사실상 완료된 날부터또는 처분이 사실상 완료된 날까지 연결포괄손익계산서에 포함됩니다. 비지배지분의 장부금액은 최초 인식한 금액에 취득 이후 자본 변동에 대한 비지배지분의 비례지분을 반영한 금액입니다. 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속시키고 있습니다.

당사와 연결을 구성하는 기업이 유사한 상황에서 발생한 동일한 거래나 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 그 재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

당사와 연결대상기업 내의 거래, 이와 관련된 자산과 부채, 수익과 비용, 미실현이익 등은 연결재무제표 작성시 모두 제거하고 있습니다.

지배력을 상실하지 않는 종속기업에 대한 당사의 소유지분변동은 자본거래로 회계처리하고 있습니다. 당사의 지배지분과 비지배지분의 장부금액은 종속기업에 대한 상대적 지분변동을 반영하여 조정하고 있습니다. 비지배지분의 조정금액과 지급하거나 수취한 대가의공정가치의 차이는 자본으로 직접 인식하고 지배기업의 소유주에게 귀속시키고 있습니다.

지배기업이 종속기업에 대한 지배력을 상실한 경우, (i) 수취한 대가 및 보유한 지분의 공정가치의 합계액과 (ii) 종속기업의 자산(영업권 포함)과 부채, 비지배지분의 장부금액의 차이금액을 처분손익으로 계상하고 있습니다. 종속기업과 관련하여 기타포괄손익으로 이전에 인식한 금액에 대하여 관련 자산이나 부채를 직접 처분한 경우의 회계처리(즉, 당기손익으로 재분류하거나 직접 이익잉여금으로 대체)와 동일한 기준으로 회계처리하고 있습니다. 지배력을 상실한 날에 이전의 종속기업에 대한 투자자산의 공정가치는 기업회계기준서 제1039호 '금융상품: 인식과 측정'에 따른 금융자산의 최초 인식 시의 공정가치로 간주하거나 적절한 경우 관계기업 또는 공동기업에 대한 투자의 최초 인식 시의 원가로 간주하고 있습니다.

(5) 관계기업과 공동기업에 대한 투자

관계기업이란 당사가 유의적인 영향력을 보유하는 기업을 말하며, 유의적인 영향력이란 피투자회사의 재무정책과 영업정책에 관한 의사결정에 참여할 수 있는 능력으로 그러한 정책에 대한 지배력이나 공동지배력은 아닌 것을 말합니다.

공동기업은 약정의 공동지배력을 보유하는 당사자들이 그 약정의 순자산에 대한 권리를 보유하는 공동약정을 말하며, 공동지배력은 약정의 지배력에 대한 계약상 합의된 공유로서, 관련 활동에 대한 결정에 지배력을 공유하는 당사자들 전체의 동의가 요구될 때에만 존재합니다.

관계기업이나 공동기업에 대한 투자가 기업회계기준서 제1105호 '매각예정비유동자산과 중단영업'에 의하여 매각예정자산으로 분류되는 경우를 제외하고는 관계기업과 공동기업의 당기순손익, 자산과 부채는 지분법을 적용하여 연결재무제표에 포함됩니다. 지분법을 적용함에 있어 관계기업과 공동기업 투자는 취득원가에서 지분취득 후 발생한 관계기업과공동기업의 순자산에 대한 지분변동액을 조정하고, 각 관계기업과 공동기업 투자에 대한 손상차손을 차감한 금액으로 연결재무상태표에 표시하였습니다. 관계기업과 공동기업에 대한 당사의 지분(실질적으로 관계기업과 공동기업에 대한 당사의 순투자의 일부분을 구성하는 장기투자항목을 포함)을 초과하는 관계기업과 공동기업의 손실은 당사가 법적의무 또는 의제의무를 지고 있거나 관계기업과 공동기업을 대신하여 지급하여야 하는 경우에만 인식합니다.

취득일 현재 관계기업과 공동기업의 식별가능한 자산, 부채 그리고 우발부채의 공정가치순액 중 당사의 지분을 초과하는 매수원가는 영업권으로 인식합니다.

영업권은 투자자산의 장부금액에 포함되며 투자자산의 일부로서 손상여부를 검토합니다.매수원가를 초과하는 식별가능한 자산, 부채 그리고 우발부채의 순공정가치에 대한 당사의 지분해당 금액이 재검토 후에도 존재하는 경우에는 당기손익으로 인식됩니다.

관계기업과 공동기업에 대한 유의적인 영향력을 상실한 이후에도 기존의 관계기업과 공동기업에 대한 투자자산 중 일부를 계속 보유하고 있다면, 유의적인 영향력을 상실한 시점의당해 투자자산의 공정가치를 기업회계기준서 제1039호에 따른 금융자산의 최초 인식 시의 공정가치로 간주합니다. 이 때 보유하는 투자자산의 장부금액과 공정가치의 차이는 관계기업 (또는 공동기업) 처분손익에 포함하여 당기손익으로 인식합니다. 또한 투자자는 관계기업과 공동기업이 관련 자산이나 부채를 직접 처분한 경우의 회계처리와 동일한 기준으로 그 관계기업 및 공동기업과 관련하여 기타포괄손익으로 인식한 모든 금액에 대하여 회계처리합니다. 그러므로 관계기업이 이전에 기타포괄손익으로 인식한 손익을 관련 자산이나 부채의 처분으로 당기손익으로 재분류하게 되는 경우, 투자자는 관계기업과 공동기업에 대한 유의적인 영향력을 상실한 때에 손익을 자본에서 당기손익으로 재분류(재분류 조정)합니다.

그리고 관계기업이나 공동기업에 대한 소유지분이 감소하지만 지분법을 계속 적용하는 경우에는 이전에 기타포괄손익으로 인식했던 손익이 관련 자산이나 부채의 처분에 따라 당기손익으로 재분류되는 경우라면, 그 손익 중 소유지분의 감소와 관련된 비례적 부분을 당기손익으로 재분류합니다. 또한 관계기업이나 공동기업에 대한 투자의 일부가 매각예정분류 기준을 충족하는 경우 기업회계기준서 제1105호를 적용하고 있습니다.

당사는 관계기업과 공동기업 투자에 대한 손상차손 인식여부를 기업회계기준서 제1039호'금융상품: 인식과 측정' 규정에 따라 판단하고 있습니다. 손상징후가 있는 경우, 관계기업과 공동기업 투자의 전체 장부금액(영업권 포함)을 기업회계기준서 제1036호 '자산손상'에 따라 회수가능액(순공정가치와 사용가치 중 큰 금액)과 비교하여 손상검사를 하고 있습니다. 인식된 손상차손은 관계기업과 공동기업 투자의 장부금액의 일부를 구성하는 어떠한 자산(영업권 포함)에도 배분하지 않습니다. 그리고 손상차손의 환입은 기업회계기준서 제1036호에 따라 이러한 투자자산의 회수가능액이 후속적으로 증가하는 만큼 인식하고 있습니다.

관계기업투자가 공동기업투자가 되거나 반대로 공동기업투자가 관계기업투자로 되는 경우, 당사는 지분법을 계속 적용하며 잔여 보유지분을 재측정하지 않습니다.

당사가 관계기업이나 공동기업과 거래를 하는 경우, 관계기업과 공동기업의 거래에서 발생한 손익은 당사와 관련이 없는 관계기업과 공동기업에 대한 지분에 해당하는 부분만을 당사의 연결재무제표에 인식하고 있습니다.

(6) 기능통화 및 표시통화

연결기업의 재무제표는 연결기업의 영업활동이 이루어지는 주된 경제환경의 통화(이하 "기능통화") 및 표시통화인 원화로 작성하여 보고하고 있습니다.

기능통화로 외화거래를 최초로 인식하는 경우에 거래일의 외화와 기능통화 사이의 현물환율을 외화금액에 적용하여 기록하고 있습니다. 매 보고기간말 현재 보유 중인 화폐성 외화항목은 보고기간말 현재의 마감환율을 적용하여 환산하고, 역사적원가로 측정하는 비화폐성 외화항목은 거래일의 환율로 환산하며, 공정가치로 측정하는 비화폐성 외화항목은 공정가치가 결정된 날의 환율로 환산하고 있습니다.

화폐성항목의 결제시점에 생기는 외환차이 또는 화폐성항목의 환산에 사용한 환율이 회계기간 중 최초로 인식한 시점이나 전기의 재무제표 환산시점의 환율과 다르기 때문에 생기는 환산차이는 그 환산차이가 발생하는 회계기간의 손익으로 인식하고 있습니다.

(7) 유형자산

유형자산은 역사적 원가로 측정하고 있으며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 유형자산의 원가는 당해 자산의 매입 또는 건설과 직접적으로 관련되어 발생한 지출로서 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는 데 직접 관련되는 원가와 자산을 해체, 제거하거나 부지를 복구하는 데 소요될 것으로 최초에 추정되는 원가를 포함하고 있습니다.

후속원가는 자산으로부터 발생하는 미래 경제적 효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우별도의 자산으로 인식하고 있으며, 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

유형자산 중 토지는 감가상각을 하지 않으며, 그 외 유형자산은 자산의 취득원가에서 잔존가치를 차감한 금액에 대하여 아래에 제시된 경제적 내용연수에 걸쳐 해당 자산에 내재되어 있는 미래 경제적 효익의 예상 소비 형태를 가장 잘 반영한 정액법으로 상각하고 있습니다.

| 계정과목 | 추정내용연수 |

|---|---|

| 건 물 | 30 년, 40 년 |

| 구 축 물 | 20 년~40 년 |

| 기계장치와 시설장치 | 10 년 |

| 임차개량자산 | 8 년 |

| 기타의 유형자산 | 5 년 |

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체원가와 비교하여 유의적이라면,해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다. 유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 회계연도말에 재검토하고 있으며 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

유형자산의 제거로 인하여 발생하는 손익은 순매각금액과 장부금액의 차이로 결정되고 유형자산처분손익으로 인식합니다.

한편, 의도된 용도로 사용가능한 상태에 이르게 하는 데 상당한 기간을 필요로 하는 유형자산의 취득, 건설 또는 생산과 직접 관련된 차입원가는 자본화하여야 하나, 당기 중 자본화한 금액은 없습니다.

(8) 무형자산

무형자산은 역사적 원가로 측정하며, 최초 인식 후에 원가에서 상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 무형자산은 당해 자산이 사용가능한 시점부터 잔존가치를 영("0")으로 하여 아래의 내용연수동안 정액법으로 상각하고 있습니다.

다만, 당사가 보유하고 있는 회원권에 대해서는 이를 이용할 수 있을 것으로 기대되는 기간에 대하여 예측가능한 제한이 없으므로 당해 무형자산은 내용연수가 비한정인 것으로 평가하여 상각하지 않고 있습니다.

개발활동 관련 비용 중 일정요건을 충족하고 미래 경제적 효익이 확실한 비용은 개발비의 과목으로 무형자산으로 계상하고 있으며, 개발비를 제외한 내부적으로 창출된 무형자산은

발생시점에 비용으로 처리하고 있습니다. 또한 연구활동과 관련된 비용은 발생시점에 전액 판매비와관리비로 처리하고 있습니다.

무형자산은 유한한 내용연수를 가진 무형자산과 비한정 내용연수를 가진 무형자산으로 구분되는 바, 유한한 내용연수를 가진 무형자산은 해당 내용연수에 걸쳐 상각하고, 손상징후가 파악되는 경우 손상여부를 검토하고 있습니다. 또한 내용연수와 상각방법은 매 회계연도말에 그 적정성을 검토하고 있으며, 예상 사용기간의 변경이나 경제적 효익의 소비형태 변화 등으로 인하여 변경이 필요한 경우에는 추정의 변경으로 회계처리하고 있습니다.

종속기업 및 사업의 취득으로 인한 영업권은 무형자산에 포함되어 있습니다. 영업권은 매년 손상검사를 하고 원가에서 손상차손누계액을 차감한 가액으로 표시하고 있습니다. 기업의 처분으로 인한 처분손익 계산에는 매각되는 기업의 영업권 장부금액이 포함됩니다.

영업권은 손상검사 목적으로 현금창출단위 또는 현금창출단위집단에 배분하고 있으며, 그배부는 영업권이 발생한 사업결합으로 혜택을 받게 될 것으로 기대되는 식별된 현금창출단위나 현금창출단위집단에 대하여 이루어지며, 이는 해당 종속기업에 따라 결정됩니다.

영업권의 손상검사는 매년 또는 잠재적 손상을 나타내는 상황의 변화나 사건이 존재하는 경우에는 더 자주 실시됩니다. 영업권의 손상검사는 영업권이 배분된 현금창출단위 또는 현금창출단위집단의 장부금액을 회수가능액(사용가치 또는 순공정가치 중 높은 금액)과 비교하여 실시하고 있습니다. 손상차손은 즉시 비용으로 인식되며, 후속적으로 환입되지 않습니다.

연결기업의 무형자산에 대한 상각방법 및 내용연수는 다음과 같습니다.

| 계정과목 | 추정내용연수 |

|---|---|

| 산 업 재 산 권 | 5 년 또는 10 년 |

| 기타의 지적재산권 | 15년 |

| 특 허 권 | 10년 ~ 17년 |

| 개 발 비 | 1년 |

| 기타의 무형자산 | 3년 ~ 5년 |

| 영업권, 회원권 | 비한정 |

(9) 투자부동산

임대수익이나 시세차익을 얻기 위하여 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여 최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

후속원가는 자산으로부터 발생하는 미래 경제적 효익이 유입될 가능성이 높으며, 그 원가를 신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우별도의 자산으로 인식하고 있으며, 후속지출에 의해 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 투자부동산은 경제적 내용연수에 따라 40년을 적용하여 정액법으로 상각하고 있습니다. 투자부동산의 감가상각방법, 잔존가치 및 내용연수는 매 회계연도말에 재검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

(10) 재고자산

재고자산은 이동평균법에 의한 취득원가로 평가하고 있으며 수량은 계속기록법에 의한 장부수량을 기준으로 하되 실지재고조사에 의한 실사수량과의 차이를 조정하고 있습니다.

재고자산의 판매 시, 관련된 수익을 인식하는 기간에 재고자산의 장부금액을 매출원가로 인식하며, 재고자산을 순실현가능가치로 감액한 평가손실과 모든 감모손실은 감액이나 감모가 발생한 기간에 비용으로 인식하고 있습니다. 또한 재고자산의 순실현가능가치의 상승으로 인한 재고자산평가손실의 환입은 환입이 발생한 기간의 비용으로 인식된 재고자산의 매출원가에서 차감하고 있습니다.

(11) 수익인식

1) 연결기업은 기준서 제1115호 '고객과의 계약에서 생기는 수익'을 적용하였습니다.

연결기업은 반도체 장비 관련 수익인식에 대하여 재화의 중요한 위험과 보상이 고객에게 이전되고, 고객이 그 자산을 통제하는 시점에 5단계 수익인식모형에 따라 수익을 인식합니다.

(가) 계약의 식별

연결기업은 고객과의 사이에서 집행가능한 권리와 의무가 생기게 하는 합의를 계약으로 식별하고 계약으로 식별된 경우에는 수행의무의 식별 등 이후 단계를 추가 검토하여 수익인식여부를 판별하며, 계약으로 식별되지 못하였으나 고객에게서 대가를 받은 경우에는 부채로 인식하고 있습니다.

(나) 수행의무의 식별

수행의무는 고객과의 계약에서 '구별되는 재화나 용역'이나 '실질적으로 서로 같고 고객에게 이전하는 방식도 같은 일련의 구별되는 재화나 용역'을 고객에게 이전하기로 한 약속을 의미합니다. 연결기업은 계약 개시시점에 고객과의 계약에서 약속한 재화나 용역을 검토하여 수행의무를 식별하고 있습니다.

(다) 거래가격의 산정