|

|

대표이사 등의 확인 |

사 업 보 고 서

(제 37 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 20일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 선진뷰티사이언스(주) |

| 대 표 이 사 : | 이 성 호 |

| 본 점 소 재 지 : | 서울특별시 금천구 가산디지털2로 143, 가산어반워크2 16층 선진뷰티사이언스 |

| (전 화)02-853-3206 | |

| (홈페이지) http://sunjinbs.co.kr | |

| 작 성 책 임 자 : | (직 책)경영지원본부장 (성 명)이명제 |

| (전 화)02-853-3206 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 2 | 1 | - | 3 | - |

| 합계 | 2 | 1 | - | 3 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

SUNJIN BEAUTY SCIENCE USA | 미국 화장품소재시장 경쟁력 강화 및 영향력 확대를 위한 현지법인 설립 |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

나. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 선진뷰티사이언스 주식회사이며, 영문으로는 Sunjin Beauty Science Co.Ltd로 표기합니다.

다. 설립일자

당사는 1988년 6월 1일 설립되었습니다.(개인기업 설립일은 1978년 1월 25일)

라. 본사의 주소, 전화번호, 홈페이지 주소

| 구분 | 주요내용 |

| 본점소재지 | 서울특별시 금천구 가산디지털2로 143, 가산어반워크2 16층 선진뷰티사이언스 |

| 전화번호 | 02-853-3206 |

| 홈페이지 | www.sunjinbs.co.kr |

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

바. 주요 사업의 내용

선진 뷰티사이언스는 화장품 소재 제조 전문 회사로, 해외 수출로 국가 경제에 기여하는 회사입니다. 주요제품은 화장품소재, 계면활성제, 자사브랜드, ODM/OEM이 있으며, 2019년 국내 최초 화장품 소재업체로 FDA 인증 PASS한 회사입니다. 또한 당사는 화장품 소재 업계 최고 수준의 기술력을 보유하고 있습니다.

상세한 내용은 동 공시서류의 「Ⅱ. 사업의 내용」을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

1) 최근 신용평가에 관한 내용

| 평가일 | 평가보고서의 종류 | 평가등급 | 현금흐름등급 | 신용평가사 |

| 2024.07.05 | 기업신용평가서 (표준) |

A- | CR-3 | 한국평가데이터 |

| 2023.07.10 | 기업신용평가서 (표준) |

A- | CR-2 | 한국평가데이터 |

| 2022.07.29 | 기업신용평가서 (표준) |

BBB+ | CR-3 | 한국평가데이터 |

| 2021.07.30 | 기업신용평가서 (표준) |

BBB+ | CR-2 | 한국평가데이터 |

2) 신용평가 회사의 신용등급체계 및 등급 부여 의미

(1) 신용등급체계 및 평가등급 부여 의미

| 등급체계 | 등급내용 | 등급 부여 의미 |

| AAA | 최우량 | 상거래 신용능력이 최고 우량한 수준임 |

| AA | 매우우량 | 상거래 신용능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 우량 | 상거래 신용능력이 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 양호 | 상거래 신용능력이 양호하나, 장래 경기침체 및 환경변화에 따라 상거래 신용능력이 저하될 가능성이 내포되어 있음 |

| BB | 보통이상 | 상거래 신용능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 다소 불안한 요소가 내포되어 있음 |

| B | 보통 | 현재시점에서 상거래 신용능력에는 당면 문제는 없으나, 장래의 경제여건 및 시장환경 변화에 따라 그 안정성면에서는 불안한 요소가 있음 |

| CCC | 보통이하 | 현재시점에서 상거래 신용위험의 가능성을 내포하고 있음 |

| CC | 미흡 | 상거래 신용위험의 가능성이 높음 |

| C | 불량 | 상거래 신용위험의 가능성이 매우 높음 |

| D | 매우불량 | 현재 상거래 신용위험 발생 상태에 있음 |

| NR | 무등급 | 조사거부, 등급취소 등의 이유로 신용등급을 표시하지 않는 무등급 |

※ 'AA'부터 'CCC'등급까지는 등급내 우열에 따라 '+' 또는 '-' 로 등급구분

(2)현금흐름등급 정의

| 등급 | 등급내용 | 현금흐름등급의 정의 |

| CR-1 | 매우양호 | 현금흐름 창출능력이 매우 양호하여 안정적임 |

| CR-2 | 양호 | 현금흐름 창출능력이 양호하나 그 안정성은 상위등급에 비하여 다소 열위함 |

| CR-3 | 보통이상 | 현금흐름 창출능력이 보통이상이나 장래 경제여건 및 환경악화에 따라 다소나마 현금흐름 저하 가능성이 존재함 |

| CR-4 | 보통 | 현금흐름 창출능력이 보통으로 장래 경제여건 및 환경악화에 따라 현금흐름 저하 가능성이 존재함 |

| CR-5 | 보통이하 | 현금흐름 창출능력이 낮거나 현금 흐름 창출액이 적어 현금지급능력이 보통 이하임 |

|

CR-6 |

미흡 | 현금흐름 창출능력이 거의 없거나 현금흐름 창출액이 매우 적어 현금지급능력이 미흡함 |

| NF | 판정제외 | 재무제표의 신뢰성이 적거나 불완전한 재무정보 보유(원가명세서가 없는 경우 등)로 판정제외 |

| NR | 판정보류 | 결산일 현재 2개년 미만의 현금흐름 산출로 판정보류 |

아. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2021년 01월 27일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

1) 본점소재지

| 일자 | 제출일 현재 |

| 2025.02.20 | 서울특별시 금천구 가산디지털2로 143, 가산어반워크2 16층 선진뷰티사이언스 |

|

일자 |

연혁 |

|

1978년 01월 |

선진화학 설립 (계면활성제 제조업을 목적으로 대표자 이병철로 의해 개업) |

|

1983년 08월 |

유망중소기업 선정 |

|

1986년 12월 |

사업장 경기 안산시 단원구 원시동 836-1로 소재지 이전 |

|

1988년 06월 |

법인전환 |

|

1989년 11월 |

무역의날 100만불 수출의탑 수상 |

|

1993년 08월 |

중국 천진선광화장품유한공사 투자 (지분51%) |

|

1994년 06월 |

중국 천진선진화장품유한공사 투자(지분 66.35%) |

|

1999년 07월 |

유형자산재평가실시(재평가적립금2,240백만원) |

|

2001년 03월 |

경기도 수출 유망 중소기업 선정 |

|

2001년 04월 |

중소기업청 이노비즈 대상 기업 선정 |

|

2002년 10월 |

자본금을 887백만원으로 증자(우선주 167억원 증자) |

|

2002년 10월 |

부품소재 기술 개발 사업자 지정 (산자부) |

|

2006년 03월 |

각자대표이사 이성호 취임 |

|

2008년 12월 |

무역의 날 300만불 수출탑 수상 |

|

2009년 06월 |

중국 천진선진화장품유한공사 지분청산 |

|

2009년 08월 |

자본금을 961백만원으로 증자(우선주 74억원 증자) |

|

2010년 08월 |

부품소재 전문기업 인증 |

|

2010년 11월 |

무역의날 500만불 수출탑 수상 |

|

2011년 11월 |

무역의날 1000만불 수출탑 수상 |

|

2011년 12월 |

화장품 소재와 화장품 제조 및 판매업, 디스플레이 원료 및 제조, 판매업등 사업목적 추가 |

|

2016년 05월 |

선진뷰티사이언스(주)로 상호 변경 |

|

2016년 06월 |

글로벌 강소기업 인증 |

|

2017년 12월 |

무역의날 2000만불 수출탑 수상 |

|

2018년 06월 |

서천 장항공장 기공식(대지면적 45,335.40㎡) |

|

2018년 11월 |

일하기 좋은 중소기업 best of best 30 선정(대한상공회의소) |

|

2018년 12월 |

조선일보 2018년 올해의 일자리 대상 수상 |

|

2019년 01월 |

고객감동경영대상 수상 (한국경제) |

|

2019년 04월 |

글로벌강소기업 2회 연속 선정 |

|

2019년 05월 |

DSM과 전략적 협약 체결 (협약식) |

|

2019년 06월 |

장항공장 준공식 |

|

2019년 10월 |

소재·부품전문기업 확인 |

|

2019년 11월 |

국내 최초 화장품소재기업 FDA NAI(No Action Indicated) 확정 |

| 2019년 12월 | 올해의 일자리 대상 2년 연속 수상 |

| 2020년 12월 | 3000만불 수출의 탑 수상 |

| 2021년 06월 | 장항공장 제2공장 준공식 |

| 2022년 01월 | SUNJIN BEAUTY SCIENCE ITALY 설립 |

| 2022년 04월 | OTC OEM 생산라인 준공 |

| 2022년 08월 | 서울 본점 이동 |

| 2023년 03월 | 장항공장 제3공장 준공 |

| 2024년 01월 | 장항공장 R&D 센터 준공 |

| 2024년 11월 | SUNJIN BEAUTY SCIENCE USA 설립 |

나. 경영진의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

| 신규 | 재선임 | |||

| 2021년 3월 31일 | 정기주총 | - | 이성호(사내이사,대표이사) 이병철(사내이사) |

추한송(사내이사) |

| 2022년 3월 31일 | 정기주총 | 조완구(사외이사) | - | 경기열(사외이사) |

| 2023년 3월 24일 | 정기주총 | 예병규(감사) | 이옥섭(사외이사) | 김승중(감사) |

| 2024년 3월 29일 | 정기주총 | - | 이성호(사내이사, 대표이사) 이병철(사내이사) |

|

다. 최대주주의 변동

| 회사명 | 일 자 | 변동전 | 변동후 |

| 선진뷰티사이언스 | 2014.05.31 | 이병철 | 이성호 |

라. 상호의 변경

| 회사명 | 변경 일자 | 변경전 상호 | 변경후 상호 | 변경사유 |

| 선진뷰티사이언스(주) | 2016.05.01 | 선진화학(주) | 선진뷰티사이언스(주) | 기업이미지 제고 및 대외인지도 향상 |

마. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

당사는 보고서 작성기준일 현재 해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

당사는 보고서 작성기준일 현재 해당사항 없습니다.

사. 회사의 업종 또는 주된 사업의 변화

당사는 보고서 작성기준일 현재 해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

당사는 보고서 작성기준일 현재 해당사항 없습니다.

3. 자본금 변동사항

가. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 37기 (2024년말) |

36기 (2023년말) |

35기 (2022년말) |

34기 (2021년말) |

33기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,203,280 | 12,203,280 | 12,203,280 | 6,115,650 | 4,835,600 |

| 액면금액 | 500 | 500 | 500 | 500 | 500 | |

| 자본금 | 6,101,640,000 | 6,101,640,000 | 6,101,640,000 | 3,057,825,000 | 2,417,800,000 | |

| 우선주 | 발행주식총수 | - | - | - | ||

| 액면금액 | - | - | - | |||

| 자본금 | - | - | - | |||

| 기타 | 발행주식총수 | - | - | - | ||

| 액면금액 | - | - | - | |||

| 자본금 | - | - | - | |||

| 합계 | 자본금 | 6,101,640,000 | 6,101,640,000 | 6,101,640,000 | 3,057,825,000 | 2,417,800,000 |

주1) 당사는 2022년 2월 16일 무상증자를 통해 보통주 6,087,630주가 추가로 발행하여 3,043,815,000원의 자본금이 증가하였습니다.

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 50,000,000 | - | 50,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 12,203,280 | 24,074 | 12,227,354 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | 24,074 | 24,074 | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | 24,074 | 24,074 | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,203,280 | - | 12,203,280 | - | |

| Ⅴ. 자기주식수 | 193,020 | - | 193,020 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 12,010,260 | - | 12,010,260 | - | |

| Ⅶ. 자기주식 보유비율 | 1.58 | - | 1.58 | - | |

나. 자기주식 취득 및 처분현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | 165,000 | - | - | - | 165,000 | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | 28,020 | - | - | - | 28,020 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | 193,020 | - | - | - | 193,020 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 193,020 | - | - | - | 193,020 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2022년 07월 29일 | 2022년 09월 19일 | 165,000 | 165,000 | 100 | 2022년 09월 21일 |

라. 자기주식 신탁계약 취득ㆍ해지 이행현황

당사는 최근 3년간 자기주식 신탁계약 취득ㆍ해지 내역은 없습니다.

마. 다양한 종류의 주식

당사는 보고서 작성기준일 현재 해당사항 없습니다.

5. 정관에 관한 사항

1. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 07월 29일 | 35기 임시주주총회 | 제 3조 (본점의 소재지)제 8조 (주권의 발행과 종류) 제 9조 (주식의 종류, 수 및 내용) |

본점 소재지 이전 전자등록 계좌부에 등록에 의한 삭제 전자등록으로 인한 기명식 주식으로 변경 |

| 2024년 03월 29일 | 36기 정기주주총회 | 제 2조 사업의 목적, 제 5조 발행예정주식의 총수, 제8조, 9조, 10조, 16조 22조, 46조 제 17조, 18조 |

사업다각화를 위한 사업목적 추가, 상법 개정사항 반영 조문 정비, 사채액면 총액 변경 |

2. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 화장품 원료와 화장품 제조 및 판매업 | 영위 |

| 2 | 계면활성제 제조 및 판매업 | 영위 |

| 3 | 디스플레이 원료제조 및 판매업 | 영위 |

| 4 | 산업용원료 제조 및 판매업 | 영위 |

| 5 | 화장품 개발 연구업 | 영위 |

| 6 | 화장품 테스트업 | 영위 |

| 7 | 화장품 연구개발 대행업 | 영위 |

| 8 | 빅데이터 분석 및 정보 제공업 | 영위 |

| 9 | 각 호와 관련된 전자상거래업 | 영위 |

| 10 | 위 각호에 관련된 수출입업 | 영위 |

| 11 | 위 각호에 부대되는 사업일체 | 영위 |

3. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024년 03월 29일 | - | 5. 화장품 개발 연구업 6. 화장품 테스트업 7. 화장품 연구개발 대행업 8. 빅데이터 분석 및 정보 제공업 9. 각 호와 관련된 전자상거래업 |

4. 변경 사유

1) 변경 취지 및 목적, 필요성

선진뷰티사이언스는 플랫폼비즈니스 기업으로, 화장품 소재 뿐만 아니라 화장품 제품 개발, 테스트, 연구 대행업을 사업의 목적으로 추가하고자 합니다. 기존에 있던 소재 기술을 바탕으로 사업 진행시 경쟁 우위를 확보 할 수 있을것으로 판단하였습니다.

2)사업목적 변경 제안 주체

이사회

3)해당 사업목적 변경이 회사의 주된 사업에 미치는 영향

선진뷰티사이언스는 자사 원료가 함유된 SUN 처방에 대해 “무료 임상 시험"을 10년동안 연 700건씩 제공 하고 있고, 이를 통해 in-vivo & In-vitro 의뢰 건수가 지속적으로 증가하여 높은 측정 신뢰도를 자랑합니다. 이러한 노하우를 바탕으로 추가적인 매출을 발생시키고자 합니다.

5. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 화장품 개발 연구업 | 2024년 03월 29일 |

| 2 | 화장품 테스트업 | 2024년 03월 29일 |

| 3 | 화장품 연구개발 대행업 | 2024년 03월 29일 |

| 4 | 빅데이터 분석 및 정보 제공업 | 2024년 03월 29일 |

| 5 | 각 호와 관련된 전자상거래업 | 2024년 03월 29일 |

■임상 관련업 (5~9항)

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 화장품 원료 사업을 진행하고 있으며, 무료로 안정성, 기능성, 효능을 검증을 위한 인체적용 실험을 진행하고 있었습니다. 화장품 인체 적용 시험의 범위 확대와 사업성 개선을 위하여 화장품 개발 연구업, 테스트업, 연구개발 대행업을 사업의 목적에 추가하였습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

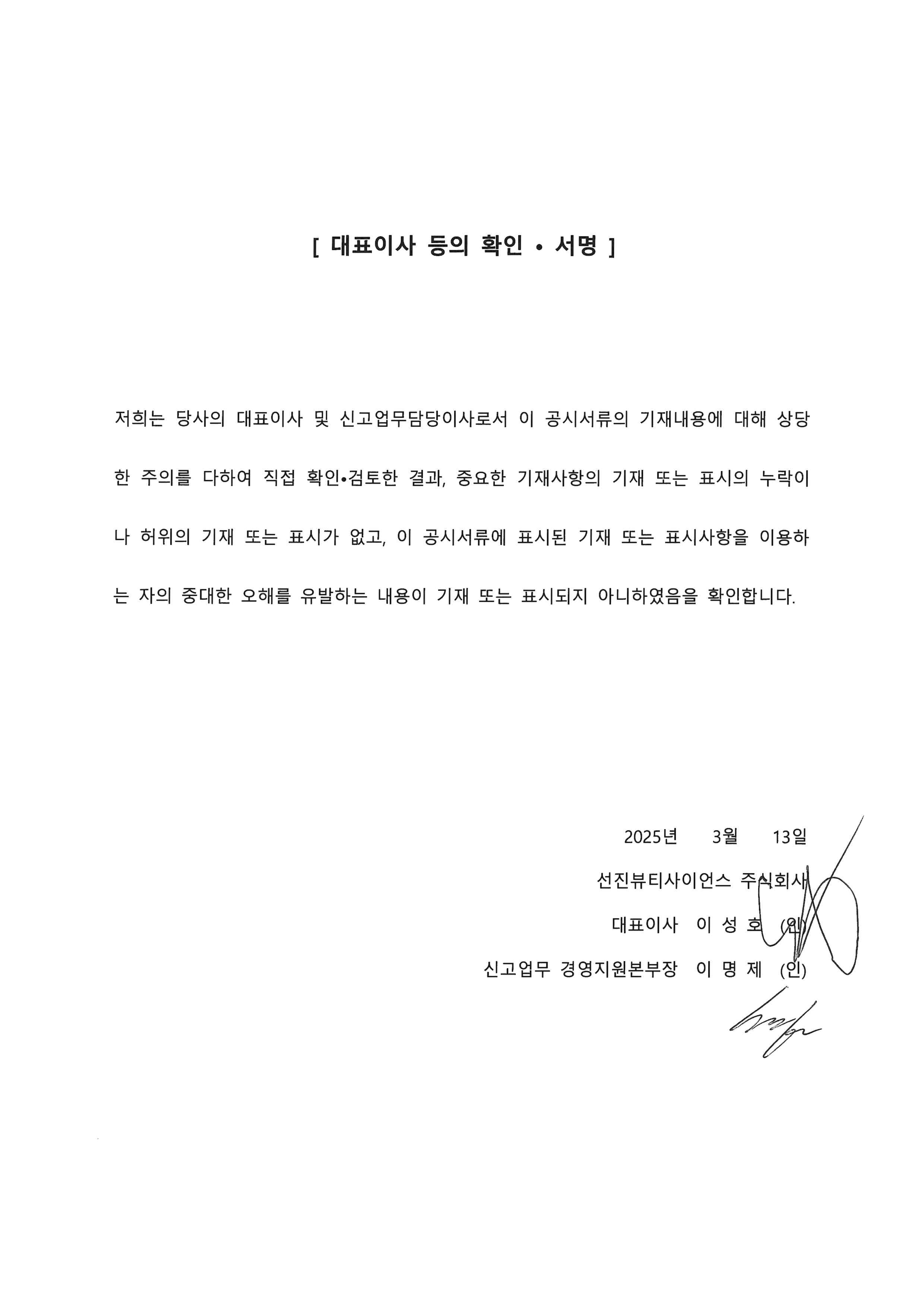

2023년 세계 화장품 시장규모는 503십억 달러로 추산되며, 2024년에는 536십억달러로 전년대비 6.6% 증가가 예상됩니다. 2027년에는 646십억 달러까지 꾸준한 증가세를 보일 것으로 예상되고 있습니다.

| [세계 화장품 시장규모] | |||||||||||||||||||||

|

3) 신규사업과 관련된 투자 및 예상 자금소요액

해당 사항은 영업비밀 사항으로 공시기준에 따라 기재를 생략 합니다.

4) 사업 추진현황

해당 사항은 영업비밀 사항으로 공시기준에 따라 기재를 생략 합니다.

5) 기존 사업과의 연관성

기존 원재료 사업과 신규ODM사업 연관하여 시너지가 있을것으로 판단됩니다.

6) 주요 위험

임상사업 고객들의 니즈가 다각화되고 세분화되고 있으며 이런 고객의 니즈에 맞춰 실험의 빠른 피드백이 중요할것으로 보여집니다.

7) 향후 추진계획

가) 전체 진행단계 및 각 진행단계별 예상 완료시기

피부 임상 사업 뿐만 아니라 임상 평가 결과를 AI와 도입하여 평가 결과를 도출하여 신속하고 정확하게 고객에게 서비스할 예정입니다. 또한 Raman이라는 기기를 도입하여 피부 흡수도에 대한 사업도 추진할 예정입니다. 각 사업은 1년 이내 정상화하고, 2028년까지 효능/안전성 시험 분야 등 다양한 분야로 사업을 확장할 계획입니다.

나) 향후 1년 이내 추진 예정사항

임상연구센터의 확장 이전과 화장품 인체적용시험 시장에 집중적인 홍보를 진행할 계획입니다. 국내 대기업들의 수주를 지속적으로 받기 위한 노력 및 관리를 진행하고 있으며, 이 외 국내 대형 브랜드사들과 제조사들을 고객사로 유치하려고 합니다.

또한 AI를 접목한 RAMAN의 피부흡수도 시험 기술력을 바탕으로 국내외 고객사들을 유치할 계획입니다.

다) 조직 및 인력 확보 계획

현재 임상센터를 총괄하는 임상센터장, 자외선, Raman 분야로 구성되어 있으며, 사업 확장에 따른 인력 충원 및 다양한 임상 분야를 구성할 계획입니다.

8. 미추진 사유

해당사항이 없습니다.

II. 사업의 내용

1. 사업의 개요

선진 뷰티사이언스는 화장품 소재 제조 전문 회사입니다.

화장품 소재 산업의 특징은 1) Beauty Care 산업으로, Health Care 산업과 더불어 해당 국가의 1인당 GDP가 증가함에 따라 해당 산업이 급격하게 성장하는 고성장 산업입니다. 즉 개인의 소득이 늘어 날수록 건강하고 오래 살고 싶고(Health Care) 이에 더하여 젊고 아름답게(Beauty Care) 살고 싶은 것이 사람들의 기본적인 욕구이기 때문입니다. 2) 부품소재 산업입니다. 부품 산업은 전형적인 B2B산업으로, B2B회사 간의 오래된 신뢰 관계가 필요하여 진입 장벽이 높은 산업입니다. 그래서 화장품 소재의 세계적 회사들은 모두 유럽, 미국, 일본 등 선진국의 제조사들이 대부분인 선진국형 산업입니다.

당사는 해외 수출로 국가 경제에 기여하는 회사입니다.

당사는 2024년 기준 매출액의 82% 이상이 해외 수출입니다. 2007년~2023년 16년동안 수출액은 300만불에서 4천만불로 13배 성장하였습니다.이에 2008년 3백만불 수출의 탑, 2010년 5백만불 수출의 탑, 2011년 1천만불 수출의 탑, 2017년 2천만불 수출의 탑을 수상하였고, 2020년에는 마침내 3천만불 수출의 탑 수상이 확정되었습니다.

선진뷰티사이언스는 국내 최초 화장품 소재 업체로 FDA 인증 PASS회사입니다.

2019년 9월 당사 공장에서 FDA에서 직접 Inspection이 진행되었으며, 실사 결과 FDA로부터 NAI(No Action Indicated, 무결점) 등급으로 Pass하였습니다. 이는 화장품 소재 업체로서는 국내 최초입니다. 또한 현재까지 국내에서는 FDA실사를 통과한 자외선 차단제 생산 공장은 해당 공장이 유일합니다. 또한 무기계 자외선 차단제 소재 공장으로는 아시아에서 일본을 제외하고 첫 번째 FDA 승인 사례입니다.

세계 최초, 세계 유일 생산(GLOBAL FIRST & ONLY) R&D 파이프라인

당사는 화장품 소재 업계 최고 수준의 기술력을 보유하고 있습니다. 이러한 판단의 근거는 당사의 기술 범위(Technology Scope)가 폭넓고 이를 융합한 신제품 개발 기술이 혁신적이기 때문입니다.당사는 나노 기술, 캡슐화/복합화 기술(Encapulation & Composition), 헥토리이트 기반의 스킨케어 소재 기술, 활성 성분 전달 기술, 마이크로비드 합성 기술, 표면 처리 기술, 화장품 제형화 기술과 같은 폭넓은 분야의 광범위한 기술을 보유하고 있으며, 이를 바탕으로 1)마이크로 비드, 2)자외선 차단 소재, 3)스킨케어소재와 같은 다양한 소재를 생산하고 있습니다.

2. 주요 제품 및 서비스

당사의 제품군은 크게 화장품 소재와 계면활성제로 나눌 수 있습니다.

2024년 기준 매출액 비중은 화장품 소재 78%, 계면 활성제 22% 입니다.

또한 OEM/ODM 매출은 당사의 소재가 적용된 처방을 이용하여 생산한 완제품을 고객사에게 판매하는 것을 뜻합니다.

| [제품군별 매출액 추이] |

| (단위: 백만원) |

| 구분 |

2018연도 |

2019연도 |

2020연도 |

2021연도 |

2022연도 | 2023연도 | 2024연도 | CAGR ('18-'24) |

|

화장품 소재 |

29,199 | 30,792 | 30,000 | 34,441 | 43,815 | 49,714 | 56,326 | 11.57% |

|

계면활성제 |

14,216 | 13,497 | 13,656 | 11,347 | 16,485 | 18,218 | 15,560 | 1.52% |

| 아이레시피 (완제품) |

- | - | 68 | 138 | 215 | 301 | 319 | - |

| ODM/OEM | - | - | - | - | 14 | 177 | 241 | - |

| 임상 | - | - | - | - | - | - | 146 | - |

|

총합계 |

43,415 | 44,289 | 43,724 | 45,926 | 60,529 | 68,411 | 72,592 | 8.95% |

(출처: 당사 자료)

주1) 제품군별 제품 및 상품을 합한 매출액

주2) 개별재무제표 기준

1. 화장품 소재 제품

가장 높은 성장률을 보이는 당사의 주력 제품군인 화장품 소재는 자외선 차단 소재, 마이크로비드, 스킨케어 소재 등 3가지 품목군으로 분류할 수 있습니다.

| [화장품 소재 제품별 매출액 ] |

| (단위: 백만원) |

|

분류 |

2018연도 |

2019연도 |

2020연도 | 2021연도 | 2022연도 | 2023연년 | 2024연도 |

CAGR('18-'24) |

| 마이크로비드 | 15,272 | 13,497 | 12,147 | 16,687 | 21,182 | 26,281 | 29,918 | 11.86% |

|

자외선 차단 소재 |

13,713 | 16,482 | 15,688 | 15,826 | 19,775 | 18,999 | 22,555 | 8.65% |

|

스킨케어 소재 |

213 | 813 | 2,164 | 1,928 | 2,858 | 4,435 | 3,853 | 62.02% |

|

화장품 소재 총합계 |

29,198 | 30,792 | 29,999 | 34,441 | 43,815 | 49,714 | 56,326 | 11.57% |

(출처: 당사 자료)

주1) 각 제품군별 제품 및 상품을 합한 매출액

주2) 개별재무제표 기준

자외선 차단 소재는 당사의 주력 제품군으로 자외선을 차단하는 소재의 종류에 따라 무기계 자외선 차단제 및 유기계 자외선 차단제로 구분되는데, 당사에서는 무기계 자외선 차단제인 산화아연 및 이산화티탄을 직접 생산하고 있으며, 유기계 자외선 차단제는 당사가 직접 생산하지 않으나 타 제조사의 유기계 자외선 차단제를 가공 및 캡슐화 하여 피부자극성을 줄인 고부가가치 자외선 차단 캡슐을 양산 판매하고 있습니다.

마이크로비드는 이름과 같이 마이크로 사이즈의 구상 분체로서 기초 및 메이크업, 자외선 차단 화장품에서 화장품의 사용감을 개선하는 용도로 사용되고 있습니다.

스킨케어용 화장품 소재로는 Hectorite Series와 Aqua Series가 있습니다. Hectorite는 점증 기능이 있는 무기원료로 Hectorite제조는 2020년까지 Elementis사가 독점하였으나 현재 당사가 세계에서 2번째로 Hectorite 양산에 성공하였습니다. 또한 Aqua Series는 스킨케어 화장품에 보습기능을 하는 유용성 오일을 나노 유화하여 스킨케어 화장품에 적용하기 쉽게 가공한 스킨케어 소재입니다.

각 화장품 소재 제품의 구분과 특성 등은 다음과 같습니다.

|

구분 |

제품군 |

제품설명 |

제품명 |

|

자외선 차단제 |

ZnO (산화아연) |

- 무기계 자외선차단제 - 화학명 Zinc Oxide(ZnO) - 2019년 DSM Parsol ZX OEM 공급 개시 - 2019년 세계 최초 막대형 non-nano 제품 개발 및 양산(Global First & Only) |

ZINA series PARSOL-ZX SUNZNO-OLEO200 SUNCLEAR-Z65C5 |

|

TiO2 (이산화티탄) |

- 무기계 자외선 차단 소재 - 화학명 Titanium Dioxide(TiO2) - 나노 및 논나노 제품 생산 |

TX-85 MT-100SJ T-80 Series GR-TD1 |

|

|

Hybrid AB |

- 유기계 자외선 차단 소재 캡슐 - 유기계 자외선 차단제의 피부 자극성을 캡슐화하여 줄여줌 - 2008년 세계 최초 개발 및 양산 개시 - 현재 당사가 유일한 제조사임(Global First & Only) |

Hybrid-AB Hybrdi-AE Hybrid-EHT |

|

| SUNSIL-S 시리즈 |

- 미세플라스틱 이슈가 없는 유기계 자외선 차단 소재 캡슐 - 실리카에 유기계 자외선 차단 소재를 담지 |

SUNSIL-S SUNSIL-AB SUNSIL-EHT |

|

|

Tin50 시리즈 |

- 무기계 자외선 차단 소재 - 화학명 TiO2 & Silica - 무기계 자외선 차단제인 이산화티탄을 무기계 실리카로 캡슐화하여 이산화티탄은 사용감과 백탁을 개선한 제품 - 2002년 국내 최초 양산, 현재까지 당사가 세계적으로 유일한 양산 업체임(Global Only) |

SUNSIL-Tin50 SUNSIL-Tin50AS SUNSIL-Tin40 |

|

|

마이크로비드 |

PMMA비드 |

- 폴리머 마이크로 비드 - 화학명 Polymethylmethacrylate - PMMA이외에도 다양한 폴리머 비드 양산 중 - 2001년 화장품용 PMMA 국내 최초 양산 |

SUNPMMA-P SUNPMMA-S SUNPMMA-X |

|

실리카 비드 |

- 무기계 마이크로 비드 - 화학명: Silica - 1997년 국내 최초 양산 |

SUNSIL-LUX series SUNSIL-130SC SUNSIL-150H C70L |

|

|

스킨케어 소재 |

Hectorite Series |

- 2020년 세계 2번째 표면처리 헥토라이드 파우더 개발 및 양산 - 헥토라이트를 기반 소재로 하여, 헥토라이트 점증제, 유화제, Active Ingedient 전달 소재로 다양한 제품 연구 개발 중 |

Hectogel-D MLB ECODROPGEL |

|

Aqua Series |

- 나노 유화 기술 - 일반적 macro 유화 제품의 단점을 개선한 스킨케어용 화장품 소재 |

Aqua Phytoplex |

2. 계면활성제

당사 설립 초기에는 음이온, 양이온, 비이온, 양쪽성 등 여러 종류의 계면활성제를 생산하였으나, 계면활성제는 범용 화학 제품으로 원가 경쟁이 치열하여 2006년 전략적의사 결정에 따라 음이온, 양쪽성 등 세제 원료용의 계면활성제 생산을 중단하고 양이온 계면활성제 한종류만 집중 생산하고 있습니다.

2021년 4월 부터 계면활성제는 공장운영 효율성 증가 및 사업수익성 개선을 위해 직접생산에서 OEM 생산으로 변경하였습니다.

3. 원재료 및 생산설비

1. 원재료 조달방식 및 수급상황

1) 원재료 조달 방식 및 주요 조달원

당사는 국내 및 해외에서 원재료를 조달하고 있으나 2024년 기준 약 93%의 원재료를 국내에서 조달하고 있어 해외 정세 변화 및 특정 국가와의 외교 관계 악화 등에 의한 영향은 제한적입니다.

또한 당사의 주요 원재료의 경우, 공급 업체에 비교 견적을 통해 품질 및 납기사항 등을 고려하여 매월 또는 분기별 입찰하여 원재료를 조달합니다.

| [매입금액 기준 국내 및 해외 조달 비율] |

|

분류 |

2019연도 |

2020연도 |

2021연도 | 2022연도 | 2023연도 | 2024연도 |

|

국내조달 |

70% | 69% | 85% | 88% | 92% | 93% |

|

해외조달 |

30% | 31% | 15% | 12% | 8% | 7% |

| (출처: 당사 자료) |

* 21연도 4월 계면활성제 OEM 사업으로 전환하면서 계면활성제 원료 해외조달이 감소 하였습니다.

특히 당사가 주력하고 있는 화장품 소재의 원재료 비중은 약 36%이며, 주요 제품들의 경우 당사가 기초 화학물질에서 직접 화장품 소재를 제조하고 있기 때문에 원재료수급 및 가격 변동에 따른 당사의 이익변동 폭이 크지 않습니다.

| [화장품 소재 원재료 비중] |

| (단위: 백만원) |

|

분류 |

구분 |

2019연도 |

2020연도 | 2021연도 | 2022연도 | 2023연도 | 2024연도 |

|

화장품 소재 |

매출액 |

26,943 | 26,821 | 30,755 | 40,080 | 49,714 | 56,326 |

|

매입금액 |

9,307 | 8,378 | 11,056 | 14,422 | 17,277 | 17,853 | |

|

원재료 비중 |

35% | 31% | 36% | 36% | 35% | 32% |

| (출처: 당사 자료) |

2) 가격 변동추이

화장품 원재료의 경우 매출액 대비 원료 가격이 매우 낮으므로 원료 가격 변동이 판매 원가에 미치는 영향이 작으나, 계면활성제 원재료는 유가 및 PALM OIL의 변동에따라 변동이 있습니다.

2. 주요 생산, 판매방식

1) 생산방식

당사는 현재까지 계면활성제를 제외한 제품을 직접 생산하고 있습니다.

2021년 4월 부터 계면활성제는 공장운영 효율성 증가 및 사업수익성 개선을 위해 직접생산에서 OEM 생산으로 변경하였습니다.

2) 판매방식

당사의 판매 방식은 직거래 또는 해외 각 국가별 독점 대리점을 통한 판매로 나뉠 수 있습니다. 2024년 기준 직거래 및 대리점 거래는 각각 35%와 65%의 비율로 판매되고 있으며 2021년도부터 직거래 매출비중이 감소하고 대리점 매출비중이 증가한 이유는 대리점 매출이 많은 화장품 소재 매출 증가 때문입니다. 2024년 기준 세계 24개국에 29개의 대리점을 두고 있어 현지 영업을 활발하게 진행하고 있습니다.

| [직거래 및 대리점 매출 및 비중] |

| (단위: 백만원) |

|

거래처 유형 |

2019연도 |

2020연도 | 2021연도 | 2022연도 | 2023연도 | 2024연도 |

|

직거래 |

21,316 (48%) | 20,404 (47%) | 15,243 (33%) | 21,598 (36%) | 25,817 (38%) | 25,407 (35%) |

|

대리점 |

22,974 (52%) | 23,321 (53%) | 30,683 (67%) | 38,931 (64%) | 42,594 (62%) | 47,185 (65%) |

| (출처: 당사 자료) |

3. 외주 생산

당사는 제품 전체에 대한 외주생산을 하고 있지 않지만 체거름, 상품 포장작업 등 간단한 후처리 과정과 같은 일부 공정에서 외주를 주고 있습니다. 하지만 2019년 장항공장 완공에 따라 외주 공정은 모두 내재화하여 외주 외주공정은 대폭감소 하고 있습니다.

4. 생산능력 및 생산실적

1) 장항 공장

| (단위: ton) |

|

설비 |

구 분 |

2019연도 |

2020연도 |

2021연도 | 2022연도 | 2023연도 | 2024연도 |

|

수량 |

수량 |

수량 | 수량 | 수량 | 수량 | ||

|

마이크로비드 |

생산능력 |

1,164 |

1,164 | 1,164 | 1,326 | 1,489 | 1,934 |

|

생산실적 |

111.2 |

313 | 537.3 | 920.4 | 1,085 | 1,487 | |

|

가 동 율 |

9.6% |

26.9% | 46.16% | 70.09% | 72.9% | 76.9% | |

|

자외선차단 소재 |

생산능력 |

798 |

1,358 | 1,822 | 2,277 | 2,305 | 1,860 |

|

생산실적 |

57 |

321 | 338.6 | 474.5 | 498 | 698 | |

|

가 동 율 |

7.1% |

23.6% | 18.58% | 20.91% | 21.6% | 37.5% | |

|

스킨케어 |

생산능력 |

- |

50 | 198 | 198 | 198 | 255 |

|

생산실적 |

- |

8.3 | 39.6 | 34.0 | 120.6 | 152 | |

|

가 동 율 |

0.00% |

16.6% | 20.0% | 17.18% | 60.9% | 59.8% |

주) 가동률(율)은 사업연도 개시일로부터 공시서류작성기준일까지의 분기 평균 액의 합으로 계산되었습니다.

3) 생산능력의 산출근거

생산능력 = 설비 수 * Batch * 수율 * 일일생산가능회수 * 생산가능일수

5. 생산설비에 관한 사항

1) 생산설비 현황

| (단위 : 천원) |

| 구분 | 기초 | 취득 | 처분 | 감가상각비 | 손상 | 대체 | 합계 |

| 토지 | 3,984,234 | 3,973,000 | - | - | - | - | 7,957,234 |

| 건물 | 31,636,857 | 4,572,402 | - | (1,044,246) | - | 5,413,135 | 40,578,148 |

| 구축물 | 4,203,141 | - | - | (266,533) | - | 53,500 | 3,990,108 |

| 기계장치 | 34,023,150 | 454,426 | (4,804) | (3,927,599) | - | 2,245,750 | 32,790,923 |

| 차량운반구 | 421,084 | 89,979 | - | (106,419) | - | - | 404,644 |

| 공구와기구 | 580,367 | 45,240 | (1) | (214,079) | - | 257,700 | 669,227 |

| 비품 | 600,421 | 881,170 | - | (267,211) | - | 93,900 | 1,308,280 |

| 건설중인자산 | 4,776,500 | 16,084,454 | - | - | - | (8,063,985) | 12,796,969 |

| 계 | 80,225,754 | 26,100,671 | (4,805) | (5,826,087) | - | - | 100,495,533 |

주)2024년 4분기 기준입니다.

2) 설비의 신설, 매입계획 등

| (단위: 백만원) |

|

구 분 |

설비 능력 |

총소요 자 금 |

기 지출액 |

지 출 예 정 |

착 공 예정일 |

준 공 년월일 |

진척율 |

비 고 |

||||

|

2021년 |

2022년 |

2023년 |

2024년 |

2025년 |

||||||||

| 건 물 | 2304m2 | 4,150 | 4,150 | 2,915 | 1,235 | - | - | 2021.7.25 | 2022.04.08 | 100% | PMMA-S,T80라인 | |

| 기계장치 | 600ton | 7,600 | 7,600 | 5,320 | 2,280 | - | - | 2021.7.25 | 2022.04.08 | 100% | PMMA-S,T80라인 | |

| 건 물 | 300m2 | 840 | 840 | - | 697 | 143 | 2022.8.15 | 2023.5.31 | 100% | 보관창고 | ||

| 건 물 | 1358m2 | 3,500 | 3,500 | - | 2,767 | 733 | 2022.8.15 | 2023.5.31 | 100% | F3(파일럿공장) | ||

| 기계장치 | 200ton | 2,530 | 2,530 | - | 1,518 | 1,012 | 2022.8.15 | 2023.5.31 | 100% | F3(파일럿공장) | ||

| 건 물 | 1,537m2 | 4,980 | 3,900 | - | - | 4,980 | 2023.2.15 | 2024.01.25 | 100% | QC,연구,사무동 | ||

| 기계장치 | 1200ton | 4,229 | 470 | 2,004 | 2,225 | 2024.08.12 | 2025.02.14 | 60% | F2 헨셀 3라인 증설 | |||

| 건 물 | 494m2 | 1,902 | 82 | 1,902 | 2024.08.12 | 2025.02.01 | 100% | F2 3층&4층 바닥 증축 | ||||

| 기계장치 | 1,886 | 235 | 403 | 1,483 | 2024.08.12 | 2025.04.01 | 80% | 물유리,EGDMA,CO2,염산 저장조 | ||||

| 기계장치 | 838 | 389 | 389 | 449 | 2024.08.12 | 2025.03.31 | 20% | W3 창고 랙설치 | ||||

| 기계장치 | 4,687 | 778 | 840 | 3,847 | 2024.08.12 | 2025.05.01 | 10% | ODM 생산 설비 | ||||

| 건 물 | 6,192m2 | 13,033 | 3,102 | 6,368 | 6,665 | 2024.08.12 | 2025.05.30 | 50% | ODM &W3 증축 | |||

| 기계장치 | 80 | 80 | 80 | 2024.08.12 | 2024.09.22 | 100% | 필터프레스 | |||||

|

계 |

- | 50,255 | 28,736 | 8,235 | 8,497 | 6,868 | 11,986 | 14,669 | - | - | - | - |

주) 2024년 4분기 기준입니다.

주) 상황에 따라 지출예정 금액 및 준공 년월일이 변경될 수 있습니다.

4. 매출 및 수주상황

1. 매출 현황

| [제품군별 내수, 수출 매출액] |

| (단위: 백만원) |

| 구분 | 2019연도 | 2020연도 | 2021연도 | 2022연도 | 2023년도 | 2024년도 | |

| 화장품소재 | 수출 | 22,424 | 22,510 | 25,881 | 35,904 | 39,298 | 44,609 |

| 내수 | 8,410 | 7,447 | 8,560 | 7,911 | 10,417 | 11,717 | |

| 계면활성제 | 수출 | 12,004 | 12,997 | 10,433 | 15,568 | 17,493 | 14,922 |

| 내수 | 1,452 | 703 | 914 | 918 | 726 | 638 | |

| 아이레시피 | - | 68 | 138 | 215 | 301 | 319 | |

| ODM/OEM | - | - | - | 13 | 177 | 241 | |

| 임상 | - | - | - | - | - | 146 | |

| 총합계 | 44,290 | 43,725 | 45,927 | 60,529 | 68,411 | 72,592 | |

(출처: 당사 자료)

주1) 개별재무제표 기준

1) 화장품 소재 제품

가장 높은 성장률을 보이는 당사의 주력 제품군인 화장품 소재는 자외선 차단 소재, 마이크로비드, 스킨케어 소재 등 3가지 품목군으로 분류할 수 있습니다.

| [화장품소재 제품군별 내수, 수출 매출액] |

| (단위: 백만원) |

| 구분 | 2019연도 | 2020연도 | 2021연도 | 2022연도 | 2023년도 | 2024년도 | |

| 마이크로비드 | 수출 | 9,495 | 9,467 | 13,225 | 16,217 | 21,927 | 25,169 |

| 내수 | 2,648 | 2,754 | 3,463 | 3,207 | 4,353 | 4,749 | |

| 자외선차단 | 수출 | 13,842 | 12,364 | 10,863 | 15,133 | 13,186 | 16,111 |

| 내수 | 4,180 | 3,371 | 4,963 | 3,427 | 5,813 | 6,444 | |

| 스킨케어 | 수출 | 572 | 1,988 | 1,793 | 2,539 | 4,185 | 3,329 |

| 내수 | 97 | 13 | 135 | 96 | 250 | 524 | |

| 총합계 | 30,834 | 29,957 | 34,441 | 40,619 | 49,714 | 56,326 | |

(출처: 당사 자료)

주1)각 제품군별 제품 및 상품을 합한 매출액

주2) 개별재무제표 기준

2.수주상황

당사는 보고서 작성기준일 현재 해당사항이 없습니다.

5. 위험관리 및 파생거래

1. 자본위험관리

회사의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

회사는 자본구조를 유지 또는 조정이 필요할 경우 주주에게 지급되는 배당을 조정하거나, 부채감소를 위한 신주 발행 등의 방법을 계획할 수 있습니다.

회사는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

당기말과 전기말의 자본조달비율은 다음과 같습니다.

| (단위 : 천원) |

|

구 분 |

당기말 | 전기말 |

|

총차입금 |

56,282,476 | 40,878,160 |

|

차감: 현금및현금성자산 |

(7,573,058) | (6,646,620) |

|

순부채(a) |

48,709,418 | 34,231,540 |

|

자본총계(b) |

77,284,702 | 67,779,604 |

|

총자본(c=a+b) |

125,994,120 | 102,011,144 |

|

자본조달비율(a/c) |

39% | 33.6% |

당기말과 전기말 현재 금융상품의 범주별 장부금액은 다음과 같습니다.

1) 당기말

| (단위 : 천원) |

| 구 분 | 상각후원가 측정금융자산 |

당기손익공정가치 측정금융자산 |

상각후원가 측정금융부채 |

| 현금및현금성자산 | 7,573,058 | - | - |

| 매출채권및기타채권 | 18,908,598 | - | - |

| 당기손익공정가치측정금융자산 | - | 2,949,577 | - |

| 매입채무및기타채무 | - | - | 11,282,523 |

| 장단기차입금 | - | - | 56,224,520 |

| 리스부채 | 57,956 | ||

| 합 계 | 26,481,656 | 2,949,577 | 67,564,999 |

2) 전기말

| (단위 : 천원) |

| 구 분 | 상각후원가 측정금융자산 |

당기손익공정가치 측정금융자산 |

상각후원가 측정금융부채 |

| 현금및현금성자산 | 6,646,620 | - | - |

| 매출채권및기타채권 | 16,032,943 | - | - |

| 당기손익공정가치측정금융자산 | - | 2,693,097 | - |

| 매입채무및기타채무 | - | - | 7,866,963 |

| 장단기차입금 | - | - | 40,878,160 |

| 합 계 | 22,679,563 | 2,693,097 | 48,745,123 |

경영진은 재무제표에 상각후원가로 인식되는 금융상품의 장부금액은 공정가치와 유사하다고 판단하고 있습니다.

2. 금융위험관리

회사의 주요 금융부채는 매입채무 및 기타지급채무, 차입금으로 구성되어 있으며, 이러한 금융부채는 영업활동을 위한 자금을 조달하기 위하여 발생하였습니다. 또한 회사는 영업활동에서 발생하는 매출채권, 현금 및 단기예금과 같은 다양한 금융자산을 보유하고 있습니다. 회사의 금융자산 및 금융부채에서 발생할 수 있는 주요 위험은 시장위험, 신용위험 및 유동성위험입니다. 회사의 주요 경영진은 아래에서 설명하는 바와 같이, 각 위험별 관리 절차를 검토하고 정책에 부합하는지 검토하고 있습니다. 또한 회사는 투기 목적의 파생상품거래를 실행하지 않는 것이 기본적인 정책입니다.

1) 시장위험

가) 외환위험

환율변동위험은 환율의 변동으로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동할 위험입니다. 회사는 기업의 영업활동(수익이나 비용이 회사의 기능통화와 다른 통화로 발생할 때)으로 인하여 환율변동위험에 노출되어 있습니다.

당기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 화폐성부채의 금액은 다음과 같습니다.

| (단위 : 천원, USD, EUR, JPY,CNY) |

| 과목 | 당기말 | 전기말 | ||||

|---|---|---|---|---|---|---|

| 외화 | 외화금액 | 원화환산액 | 외화 | 외화금액 | 원화환산액 | |

| 현금및 현금성자산 |

USD | 1,969,526 | 2,895,203 | USD | 1,429,793 | 1,843,575 |

| EUR | 566,106 | 865,423 | EUR | 978,460 | 1,395,861 | |

| JPY | 29,156,599 | 273,046 | JPY | 14,396,243 | 131,389 | |

| RUB | 3,434,605 | 45,680 | RUB | - | - | |

| CNY | 7,993,748 | 1,608,902 | CNY | 8,506,776 | 1,538,365 | |

| 매출채권 | USD | 3,316,035 | 4,874,572 | USD | 3,831,552 | 4,940,403 |

| EUR | 3,294,197 | 5,035,938 | EUR | 2,661,491 | 3,796,856 | |

| JPY | - | - | JPY | 3,514,915 | 32,079 | |

| CNY | 9,654,041 | 1,943,069 | CNY | 16,654,987 | 3,011,888 | |

| RUB | 12,040 | 160 | RUB | - | - | |

| 미수금 | USD | 4,305 | 6,328 | USD | 6,520 | 8,406 |

| EUR | 3,085 | 4,716 | EUR | |||

| 장기대여금 | USD | 1,500,000 | 2,205,000 | USD | - | - |

| EUR | 400,000 | 611,492 | EUR | 400,000 | 570,636 | |

| 외화자산 합계 | 20,369,529 | 17,269,458 | ||||

| 매입채무 | USD | 1,422,367 | 2,090,879 | USD | 1,409,128 | 1,816,929 |

| 미지급금 | USD | 23,673 | 34,799 | USD | 23,673 | 30,523 |

| 미지급비용 | USD | 67,767 | 99,617 | USD | 33,845 | 43,639 |

| EUR | 1,619 | 2,475 | EUR | 1,229 | 1,753 | |

| GBP | 11,513 | 21,226 | GBP | - | - | |

| 외화부채 합계 | 2,248,996 | - | 1,892,844 | |||

회사는 내부적으로 환율변동에 따른 환위험을 정기적으로 측정하고 있습니다. 당기말과 전기말 현재 주요 외화에 대한 원화환율의 10% 변동시 당기와 전기의 법인세차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| USD | 775,581 | (775,581) | 490,129 | (490,129) |

| CNY | 355,197 | (355,197) | 455,025 | (455,025) |

| EUR | 651,509 | (651,509) | 576,160 | (576,160) |

| JPY | 27,305 | (27,305) | 16,347 | (16,347) |

| RUB | 4,584 | (4,584) | - | - |

| GBP | (2,123) | 2,123 | - | - |

| 합계 | 1,812,053 | (1,812,053) | 1,537,661 | (1,537,661) |

상기 민감도 분석은 당기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 화폐성부채를 대상으로 하였습니다.

나) 이자율위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험입니다. 변동금리부 금융상품의 이자율 변동위험은 시장금리 변동으로 인한 재무상태표 항목의 가치변동(공정가치) 위험과 투자 및 재무활동으로부터 발생하는 이자수익, 비용의 현금흐름이 변동될 위험으로 정의할 수 있습니다. 이러한 회사의 이자율 변동위험은 주로 예금 및 변동금리부 차입금에서 비롯되며, 회사는 이자율 변동으로 인한 불확실성과 금융비용의 최소화를 위한 정책을 수립 및 운용하고 있습니다.

회사는 변동이자부 차입을 최소화함으로써 이자율변동위험의 발생을 제한하고 있으며, 주기적인 금리동향 모니터링 및 대응방안 수립을 통해 이자율 위험을 관리하고 있습니다.

당기말과 전기말 현재 회사의 이자율변동위험에 노출된 변동금리부 금융부채의 공정가치는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 단기차입금 | 3,000,000 | 8,700,000 |

| 유동성장기부채 | 11,787,500 | 2,875,000 |

| 장기차입금 | 20,937,500 | 12,937,500 |

| 합 계 | 35,725,000 | 24,512,500 |

회사는 내부적으로 이자율 변동으로 인한 이자율위험을 정기적으로 측정하고 있습니다. 당기말과 전기말 현재 각 자산 및 부채에 대한 이자율이 100bp 변동시 이자율변동이 당기와 전기 중 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 100bp상승시 | 100bp하락시 | 100bp상승시 | 100bp하락시 | |

| 세전순이익 | (357,250) | 357,250 | (245,125) | 245,125 |

다) 가격위험

회사는 채무상품에서 발생하는 가격변동위험에 노출되어 있습니다. 해당 채무상품은매매목적이 아닌 전략적 목적으로 보유하고 있으며, 회사는 해당 투자자산을 활발하게 매매하고 있지는 않습니다.

2) 신용위험

신용위험은 계약상대방이 계약상의 의무를 불이행하여 회사에 재무적 손실을 미칠 위험을 의미합니다. 회사는 채무불이행으로 인한 재무적 손실을 경감시키는 수단으로서 신용도가 일정 수준 이상인 거래처와 거래하고, 충분한 담보를 수취하는 정책을채택하고 있습니다.

매출채권은 다수의 거래처로 구성되어 있고, 다양한 지역에 분산되어 있습니다. 매출채권에 대하여 신용평가가 지속적으로 이루어지고 있으며, 필요한 경우 신용보증보험계약을 체결하고 있습니다.

금융기관의 경우, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

가) 신용위험에 대한 노출

당기말과 전기말 현재 회사의 신용위험에 대한 최대노출액은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 당기말 | 전기말 |

|---|---|---|

| 현금및현금성자산 | 7,573,058 | 6,646,620 |

| 매출채권및기타채권 : | ||

| 매출채권 | 13,432,641 | 13,368,087 |

| 미수금 | 1,720,416 | 1,267,745 |

| 미수수익 | 55,304 | 28,431 |

| 장기대여금 | 2,916,492 | 570,636 |

| 기타보증금 | 1,021,562 | 883,366 |

| 대손충당금 | (237,817) | (85,321) |

| 소 계 | 18,908,598 | 16,032,944 |

| 합 계 | 26,481,656 | 22,679,564 |

회사는 단기예금 위주의 자금을 국내의 높은 신용등급을 유지하고 있는 금융기관에 예치함에 따라 신용위험의 노출을 제한하고 있습니다. 회사는 동 금융기관의 외부신용등급에 기초하여 현금및현금성자산의 신용위험이 낮다고 판단하고 있습니다.

나) 매출채권

회사는 매출채권에 대한 기대신용손실을 측정하기 위해 각 연령별 채권에 대한 채무불이행률과 채무불이행으로 인한 손실률을 반영한 충당금설정율표를 사용하여 집합평가를 수행하고 있습니다. 채무불이행률은 과거 기간별 전이율 경험을 반영한 'Roll Rate' 방법을 사용하여 계산되고 있으며, 매출채권이 향후 1년 초과 미회수 채권이 될 가능성을 기초로 하고 있습니다. 1년 초과 채권에 대해서는 신용이 손상된 것으로간주하여 채무불이행률을 100%로 설정하고 있습니다.

당기말과 전기말 현재 집합평가가 수행된 각 연령별 매출채권에 대한 기대신용손실과 신용위험 익스포져에 대한 정보는 다음과 같습니다.

① 당기말

| (단위 : 천원) |

| 채권 연령그룹 | 총 채권잔액 (신용위험 익스포져) |

가중평균 기대손실률(%) | 손실충당금 (기대신용손실) |

|---|---|---|---|

| 무연체 | 11,144,756 | 0.02 | 1,912 |

| 90일이내 | 855,935 | 0.14 | 1,163 |

| 91일 이상 180일 이내 | 537,254 | 1.11 | 5,977 |

| 181일 이상 270일 이내 | 714,424 | 5.39 | 38,493 |

| 271일 이상 360일 이내 | - | - | - |

| 361일 이상 | 180,272 | 100.00 | 180,272 |

| 합 계 | 13,432,641 | 227,817 |

② 전기말

| (단위 : 천원) |

| 채권 연령그룹 | 총 채권잔액 (신용위험 익스포져) |

가중평균 기대손실률(%) | 손실충당금 (기대신용손실) |

|---|---|---|---|

| 무연체 | 12,073,863 | 0.02 | 2,708 |

| 90일이내 | 832,530 | 0.46 | 3,809 |

| 91일 이상 180일 이내 | - | - | - |

| 181일 이상 270일 이내 | 364,165 | 8.60 | 31,303 |

| 271일 이상 360일 이내 | 96,140 | 37.56 | 36,112 |

| 361일 이상 | 1,389 | 100.00 | 1,389 |

| 합 계 | 13,368,087 | 75,321 |

또한, 회사는 개별적인 손상사건이 파악된 채권에 대해서는 개별 분석을 통한 회수가능금액을 산정하여 회수가능가액과 장부금액 차액을 손상차손으로 인식하고 있습니다. 당기말 현재 개별적인 손상사건이 파악된 채권과 관련하여 인식한 손실충당금은 없습니다.

3. 기타채권

기타채권에 대한 채무불이행률은 독립적으로 신용평가를 받는다면 평가된 신용등급을 사용하고, 독립적으로 평가된 신용등급이 없는 경우에는 고객의 만기 도래 및 연체 기간을 고려하여 신용위험을 평가하게 됩니다. 독립적으로 평가된 신용등급이 없는 경우의 연체 기간에 대응하는 신용등급은 다음과 같이 설정하고 있습니다. 회사는만기 후 1년 경과 채권에 대해서는 신용이 손상된 것으로 간주하므로 만기 후 1년 경과 채권의 채무불이행률은 100%입니다.

| 구분 | 신용등급 |

|---|---|

| 기간 미경과 | BBB |

| ~3개월 | BB |

| 3개월~6개월 | B |

| 6개월~9개월 | C |

| 9개월~1년 | C |

신용등급은 회사채 신용등급을 적용하고 있습니다.

신용위험이 발생할 가능성이 극히 낮은 채권(Low default portfolio)에 대해서는 집합평가를 수행하지 않고 있습니다.

또한, 회사는 개별적인 손상사건이 파악된 채권에 대해서는 개별 분석을 통한 회수가능금액을 산정하여 회수가능가액과 장부금액 차액을 손상차손으로 인식하고 있습니다. 당기말 현재 미수금과 관련하여 개별적인 손상사건이 발생하여 전액 대손이 설정된 채권은 10백만원 입니다.

1) 유동성위험

회사는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제 현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 회사의 경영진은 영업활동에서 발생하는 현금흐름과 보유금융자산으로 금융부채의 상환이 가능하다고 판단하고 있습니다.

당기말과 전기말 현재 금융부채의 계약상 잔존만기에 따른 만기분석은 다음과 같습니다.

가) 당기말

| (단위 : 천원) |

| 구분 | 1년이내 | 1~2년이내 | 2~3년이내 | 3년초과 | 계약상 현금흐름 |

|---|---|---|---|---|---|

| 단기차입금 | 12,874,524 | - | - | - | 12,874,524 |

| 유동성장기차입금 | 16,974,472 | - | - | - | 16,974,472 |

| 장기차입금 | 4,174,274 | 17,614,948 | 8,391,171 | 30,180,393 | |

| 매입채무 | 4,703,744 | - | - | - | 4,703,744 |

| 미지급금 | 2,461,627 | - | - | - | 2,461,627 |

| 미지급법인세 | 698,392 | - | - | - | 698,392 |

| 미지급비용 | 3,418,760 | - | - | - | 3,418,760 |

| 보증채무 | 813,300 | 813,300 | |||

| 금융부채 합계 | 41,944,819 | 4,174,274 | 17,614,948 | 8,391,171 | 72,125,212 |

나) 전기말

| (단위 : 천원) |

| 구분 | 1년이내 | 1~2년이내 | 2~3년이내 | 3년초과 | 계약상 현금흐름 |

|---|---|---|---|---|---|

| 단기차입금 | 12,657,488 | - | - | - | 12,657,488 |

| 유동성장기차입금 | 5,162,132 | - | - | - | 5,162,132 |

| 장기차입금 | 108,492 | 16,105,114 | 2,896,327 | 5,464,548 | 24,574,481 |

| 매입채무 | 4,468,867 | - | - | - | 4,468,867 |

| 미지급금 | 254,414 | - | - | - | 254,414 |

| 미지급법인세 | 128,269 | - | - | - | 128,269 |

| 미지급비용 | 3,015,413 | - | - | - | 3,015,413 |

| 보증채무 | 160,800 | 160,800 | |||

| 금융부채 합계 | 25,955,875 | 16,105,114 | 2,896,327 | 5,464,548 | 50,421,864 |

상기 만기분석은 해당 금융부채의 할인되지 않은 계약상 만기금액에 기초하여 작성되었으며, 원금 및 이자의 현금흐름을 모두 포함하고 있습니다. 상기 만기분석에 포함된 변동금리부 상품과 관련된 금액은 변동이자율의 변동이 보고기간말 현재 결정된 이자율의 추정치와 다르다면 변동될 수 있습니다.

6. 주요계약 및 연구개발활동

1. 연구개발 조직

1) 연구개발 조직 개요

당사 초창기에는 일본제품을 Copy하여 기술 개발을 진행하였으나 최근에는 Global First & Only 제품의 개발을 위해 원천 기술 확보의 중요성을 인지하여 각 대학의 교수들과의 C&D 체결을 통해 연구를 진행하고 있습니다.

|

구분 |

인원구성 |

주요업무 |

|

|

연구1팀 |

2명 |

연구기획 |

연구과제 수주 및 관리 지적재산권 관리 기술자료 작성 |

|

연구2팀 |

3명 |

소재 개발 | 바이오 신소재 개발 |

|

연구3팀 |

6명 |

소재평가 | 선진 소재를 활용하여 처방에 적용하여 소재 평가 |

| 처방개발 |

선진 소재를 활용한 Skin, Makeup, Sunstick 처방 개발 |

||

| 연구4팀 |

6명 |

In vitro/in vivo 임상서비스 | 자외선차단지수 임상서비스 |

| 라만피부흡수 임상서비스 | |||

| ODM 연구팀 | 3명 | 처방개발 | ODM 처방 연구 |

| 장항연구소 | 7명 | 소재개발 | TiO2, ZnO, UV 캡슐 등 자외선차단소재 개발 |

| SiO2, Pigment 등 분체 소재 개발 | |||

주) 기존 ODM 부서는 제조부문으로 부서 이동되었습니다.

[당사의 C&D 체결 현황]

|

교수명 |

약력 |

C&D 실적 |

기간 |

|

최재영 |

성균관대학교 신소재공학부 부교수(2015~ ) 삼성전자 종합기술원 상무(2008~.2010) 삼성전자 종합기술원 그래핀센터장(2011~2013) 삼성전자 종합기술원(1999~2010) KAIST 박사학위(1994~1998) |

SUNSIL-OLEO, SUNSIL-S MLB |

2018.05.01 ~현재 |

|

김진웅 |

성균관대학교 화학공학과 교수(2019~) 한양대학교 화학분자공학과 교수 (2011-2019) 하버드대학교 박사후연구원 (2005-2007) |

회합형 헥토라이트 나노플레이트를 이용한 지능형 W/S 에멀젼 유체 개발 |

2018.10.01 ~ 현재 |

(출처: 당사 내부자료)

2) 연구개발인력 증감표

|

구 분 |

직위 |

기초 |

증가 |

감소 |

기말 |

|

2024연도 |

Director |

4 | 1 | 0 | 5 |

|

Manager |

10 | 2 | 1 | 11 | |

|

Assistant Manager |

5 | 5 | 2 | 8 | |

|

계 |

19 | 8 | 3 | 24 |

3) 연구개발인력 구성

|

학력 |

박사 |

석사 |

학사 |

기타 |

|

인원수 |

4 | 7 | 10 | 3 |

4) 주요 연구개발인력 현황

|

직위 |

성명 |

담당업무 |

주요경력 |

주요연구실적 |

|

연구소장 |

신경희 | 연구개발총괄 |

2014.03~성균관대학교 공학박사 2022.04~ ㈜선진뷰티사이언스 |

제품 기획, 개발 총괄 |

|

연구이사 |

주한승 | 바이오소재 연구 총괄 |

1995. 03 ~ 1999. 02 연세대학교 이학박사 세레스에프엔디 연구 위원 |

생물공학분야 |

|

연구센터장 |

박근형 | 임상센터 총괄 | 2010. 03 ~ 2014.08 경희대학교 이학박사 2020.06 ~ 코스인 피부임상 전문위원 겸직 |

임상실험센터장 |

2. 기술경쟁력

1) 연구개발 실적

가) 프리미엄 징크옥사이드 분산액 개발 프로젝트

① 연구과제: ZINA-75B, ZINA-75B 개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

2023년 출시된 premium급 나노 징크옥사이드 제품인 ZINA series를 함유한 분산액 개발 프로젝트로, 우수한 분산성과 투명성을 보유할 뿐만 아니라 세계 최초로 75%의 징크옥사이드 함유량을 함유하면서도 pourable 형태로의 제품은 업계 최초임. 기존 분산액과는 기술적 차별성을 가짐으로써 시장을 선점할 것으로 예상되고 징크옥사이드 only 제품의 개발 증가 추세에 따라 매출 증대 기대

④ 소요자금: 1억/1년(2023-2024)

⑤ 재원 조달방법: 당사 조달

나) 바이오컨버젼 식물성 오일 개발

① 연구과제: 바이오컨버전 식물성 오일 개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

클린뷰티 트렌드에 따라 식물성 오일의 수요가 증가하지만 실리콘계 오일보다 무겁고 글로시한 사용감과 산화 안정성이 취약한 부분은 식물성 오일의 사용을 꺼리는 요소임. 이를 개선하기 위하여 바이오컨버전 공법을 통해 사용감 개선, 피부흡수개선, 자가유화기능, 산화안정성 등 기능적 장점뿐만 아니라, 공정개선을 통해 가격적으로 메리트를 가지는 식물성 오일 원료를 개발하는 프로젝트로, 양산화에 성공 시 기존 시장이 없어 업계에 새로운 이정표를 제시할 것으로 기대

④ 소요자금: 5억/3년(2023~2025년)

⑤ 재원 조달방법: 당사 조달

다) 차세대 칼라 피그먼트 분산액 제품 개발

① 연구과제: 내추럴 칼라 피그먼트TINA SERIES 분산액 개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

당사가 개발한 내추럴 칼라 피그먼트인 TINA series를 다양한 오일에 분산시켜 사용자의 편의를 높일 뿐만 아니라, 제형 적용 시 우수한 피그먼트의 분산성으로 인해 칼라 구현 및 제형 안정성을 대폭 개선하는 제품 개발 프로젝트로, 클린뷰티 트렌드에 따라 내추럴 코팅 피그먼트의 수요가 증가하고 파우더 타입 보다는 분산액에 대한 소비자의 니즈에 의해 개발되는 제품이므로 즉각적인 매출로 이어질 것으로 기대

④ 소요자금: 1억/3년(2024~2025년)

⑤ 재원 조달방법: 당사 조달

라) UV실리카 캡슐

① 연구과제: BEMT 함유 실리카 캡슐 SUNSIL S개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

일반적으로 유상에 사용하는 유기 자외선 차단제(BEMT)를 실리카 내에 담지하여 가벼운 사용감과 높은 자외선 차단력을 가진 처방을 제작할 수 있는 실리카 캡슐을 개발하는 프로젝트로, 유기 자외선 차단제를 유상에만 사용 가능하여 끈적이는 사용감과 O/W 제형에 사용 가능한 함량이 제한되어 있다는 기술적 한계를 개선하였을 뿐만 아니라 파우더 형태라 메이크업과 같은 다양한 제형 개발이 가능하여 차별화된 포트폴리오구성으로 ODM 사업의 매출 증대를 이끌 것으로 기대

④ 소요자금: 5억1천/2년(2023-2024년)

⑤ 재원 조달방법: 국책과제

마) 고함량 세라마이드 함유 고보습 W/O 선케어 화장품 개발

① 연구과제: 고함량 세라마이드 함유 고보습 W/O 선케어 화장품 개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

천연 클레이인 오가노 헥토라이트 나노입자 층에 세라마이드를 고농도로 안정화하여 유상에 쉽게 분산시킬 수 있는 기술을 개발하고, 이를 이용하여 피부장벽개선 및 고보습의 W/O 선케어 제형을 개발하는 프로젝트로, 기존의 세라마이드 안정화 기술이 수상에만 분산시킬 수 있다는 기술적 한계를 개선하여 다양한 W/O타입 제형 개발이 가능하여 차별화된 포트폴리오구성으로 ODM 사업의 매출 증대를 이끌 것으로 기대

④ 소요자금: 1억5천/1년(2023-2024년)

⑤ 재원 조달방법: 국책과제

바) 최강투명 징크온리 처방 개발

① 연구과제: Pure ZINA Suncare 개발

② 연구기관: 선진뷰티사이언스

③ 기대효과

강력한 자외선 차단력(SPF50 PA4+)과 함께, 무기 자외선 차단제의 단점인 백탁을 해결하기 위하여 올해 새롭게 출시된 ZnO 파우더인 ZINA 시리즈를 사용한 분산액, ZINA-75AB 34.5%만을 자외선 차단성분으로 사용하여 최강 투명한 징크온리 처방을 개발함. 낮은 점도의 분산액을 사용하여 사용자의 사용편리성이 극대화했을 뿐만 아니라, 뛰어난 투명성으로 기존의 무기 자외선 차단제의 단점을 개선하여 경쟁력 있는 ODM처방으로 기대

④ 소요자금: 5천/6개월(2024년)

⑤ 재원 조달방법: 당사 조달

사) 차세대 코팅기술이 적용된 고기능성 논나노 무기 자외선 차단소재 양산 기술 개발

① 연구과제: 차세대 코팅기술이 적용된 고기능성 논나노 무기 자외선 차단소재 양산 기술 개발

② 연구기관: 선진뷰티사이언스㈜, 카이스트, 코스맥스㈜

③ 기대효과

투명성이 개선된 논나노 막대형 산화아연 및 논나노 이산화티탄/실리카 복합분체에 인체 및 환경 친화적이며, 유해 차단기능과 광화학적 기능의 제어가 가능하도록 MPN 코팅을 함으로써 차별화된 고기능성 무기자외선차단소재를 개발하여 수입에 의해 의존하고 있는 소재를 대체

④ 소요자금: 13억7천5백/1년(2023-2026년)

⑤ 재원 조달방법: 국책과제

아) UV실리카캡슐 시리즈 개발

① 연구과제: SUNSIL AB, SUNSIL DHHB, SUNSIL EHT 개발

② 연구기관: 선진뷰티사이언스㈜

③ 기대효과

SUNSIL S 제품 시리즈 개발제품으로, 용해도가 낮은 BMDBM, DHHB, EHT와 같은 유기자외선차단제가 담지된 UV실리카캡슐을 추가로 개발하여 다양한 제형에 적용이 용이

④ 소요자금: 5천만원/6개월(2024)

⑤ 재원 조달방법: 당사 재원

자) UV실리카캡슐을 이용한 투명한 선크림 제형 개발

① 연구과제: Invisible Daily Suncream 2.0 개발

② 연구기관: 선진뷰티사이언스㈜

③ 기대효과

기존 Invisible Daily Suncream 1.0 제형에서 BEMT를 BEMT가 실리카내 담지된 UV실리카캡슐 제품인 SUNSIL S로 대체하여 신처방 개발하여, 끈적이는 사용감 및 피부안전성 개선으로 제형 업그레이드

④ 소요자금: 5천만원/6개월(2024)

⑤ 재원 조달방법: 당사 재원

7. 기타 참고사항

1. 지적재산권 현황

[특허권 등록 현황]

| 번호 | 구분 | 내용 | 출원인 | 출원일 | 등록일 |

| 1 | 특허 | 폴리우레탄 미립자의 제조방법 | ㈜선진화학 외 1명 | 2004-08-25 | 2006-03-20 |

| 2 | 특허 | 다공성 폴리메틸메타아클릴레이트의 제조방법 | ㈜선진화학 | 2004-10-26 | 2006-07-06 |

| 3 | 특허 | 폴리메틸메타클릴레이트 구상비드의 제조방법 | ㈜선진화학 | 2005-03-03 | 2010-12-21 |

| 4 | 특허 | 폴리메틸메타클릴레이트 비드의 제조방법 | 선진뷰티사이언스㈜ | 2005-06-15 | 2007-01-17 |

| 5 | 특허 | 단분산 고가교 고분자 플라스틱 비드의 제조방법 | ㈜선진화학 | 2005-06-17 | 2008-04-08 |

| 6 | 특허 | 고굴절 구상비드의 제조방법 | ㈜선진화학 | 2005-08-31 | 2007-03-16 |

| 7 | 특허 | 나노크기의 산화아연분체의 제조방법 | ㈜선진화학 | 2006-02-24 | 2007-07-10 |

| 8 | 특허 | 폴리메틸메타아크릴레이트 비드의 제조방법 | ㈜선진화학 | 2006-03-21 | 2006-12-15 |

| 9 | 특허 | 구형의 이산화티탄 분말의 제조방법 | ㈜선진화학 | 2006-10-30 | 2008-06-13 |

| 10 | 특허 | 자외선 차단제를 함유하는 고분자 복합입자 및 그의 제조방법 | ㈜선진화학 | 2007-08-20 | 2009-03-18 |

| 11 | 특허 | 실리카 표면처리된 이산화티탄 분말의 제조방법 | ㈜선진화학 | 2009-10-30 | 2012-04-13 |

| 12 | 특허 | 섬유유연제 및 이의 제조방법 | ㈜선진화학 | 2010-08-03 | 2012-12-26 |

| 13 | 특허 | 자외선 차단제의 표면처리층을 포함하는 복합분체의 신규한 제조방법 | ㈜선진화학 | 2010-10-04 | 2013-05-02 |

| 14 | 특허 | 산화아연/이산화티탄 복합입자 및 이의 제조방법 | ㈜선진화학 | 2010-11-19 | 2013-02-19 |

| 15 | 특허 | 섬유유연제 및 이의 제조방법 | ㈜선진화학 | 2011-03-22 | 2011-07-14 |

| 16 | 특허 | 자외선 차단제의 표면처리층을 포함하는 복합분체의 신규한 제조방법 | ㈜선진화학 | 2011-07-08 | 2019-11-20 |

| 17 | 특허 | 반구형 폴리메틸메타크릴레이트 비드 | ㈜선진화학 | 2011-08-17 | 2013-11-12 |

| 18 | 특허 | 건조 기능을 갖는 헨슬믹서를 포함한 혼합기 | ㈜선진화학 | 2011-09-06 | 2011-11-14 |

| 19 | 특허 | 개질된 분체의 제조방법 | ㈜선진화학 | 2013-03-26 | 2014-05-02 |

| 20 | 특허 | 섬유유연제의 제조방법 | ㈜선진화학 | 2013-04-30 | 2014-12-29 |

| 21 | 특허 | 구형의 천연 칼라 왁스 비드의 대량생산방법 | ㈜선진화학 | 2013-06-26 | 2015-03-24 |

| 22 | 특허 | 반구형 폴리메틸메타크릴레이트 비드 | ㈜선진화학 | 2013-10-02 | 2015-04-09 |

| 23 | 특허 | 다공성 소프트 비드 및 이의 제조방법(배합특허) | ㈜선진화학 | 2014-11-06 | 2016-12-01 |

| 24 | 특허 | 막대형 산화아연을 포함하는 화장료 조성물 | 선진뷰티사이언스㈜ | 2015-09-07 | 2017-08-09 |

| 25 | 디자인 | 화장품 용기 | 선진뷰티사이언스㈜ | 2015-11-06 | 2017-01-02 |

| 26 | 특허 | 다량의 유기계 자외선 차단제를 함유하는 고분자 복합입자 및 그의 제조방법 | 선진뷰티사이언스㈜ | 2016-03-30 | 2018-02-22 |

| 27 | 특허 | 선택 성분 추가가 용이한 화장품 용기 | 선진뷰티사이언스㈜ | 2016-04-07 | 2017-11-13 |

| 28 | 디자인 | 화장품용기 | 선진뷰티사이언스㈜ | 2016-04-07 | 2016-12-21 |

| 29 | 디자인 | 화장품용기 뚜껑 | ㈜선진화학 | 2016-04-07 | 2016-11-08 |

| 30 | 특허 | 트리프로필렌글리콜 용제를 포함하는 섬유유연제 및 이의 제조방법 | 선진뷰티사이언스㈜ | 2016-09-08 | 2018-05-09 |

| 31 | 특허 | 자외선 차단 복합분체 | 선진뷰티사이언스㈜ | 2017-03-28 | 2018-07-12 |

| 32 | 특허 | 다공성 소프트 비드 및 이의 제조방법 | 선진뷰티사이언스㈜ | 2017-07-28 | 2018-02-22 |

| 33 | 특허 | 포토라이트 및 이의 제조방법 | 선진뷰티사이언스㈜ 쟈란(그룹)유한책임회사 |

2018-05-08 | 2020-04-27 |

| 34 | 특허 | 수분방출 스틱형 화장료 | 선진뷰티사이언스㈜ | 2018-06-14 | 2020-03-13 |

| 35 | 특허 | 액적 방출 화장료 | 선진뷰티사이언스㈜ | 2020-01-20 | 2020-12-28 |

| 36 | 특허 | 수분방출 스틱형 화장료 | 선진뷰티사이언스㈜ | 2020-01-20 | 2020-12-28 |

| 37 | 특허 | 천연 무기분체 유래의 탄성을 가지는 화장용 파우더 및 이의 제조방법 | 선진뷰티사이언스㈜ | 2020-03-27 | 2020-07-31 |

| 38 | 특허 | 자외선 차단분체 및 이의 제조방법 | 선진뷰티사이언스㈜ | 2020-12-14 | 2023-07-10 |

| 39 | 특허 | 코아세르베이트 계면막 형성용 복합체, 이를 포함하는 피커링 에멀젼 및 이의 제조방법 | 성균관대학교산학협력단/ 선진뷰티사이언스㈜ |

2021-05-11 | 2023-08-23 |

| 40 | 특허 | 무황변 고굴절 비드의 제조방법 | ㈜선진화학 | 2004-10-26 | 2005-11-29 |

| 41 | 특허 | 소수성 다공성 실리카 및 이의 제조 방법 | 성균관대학교산학협력단 | 2017-03-31 | 2018-04-04 |

| 42 | 특허 | 소수성 다공성 실리카의 제조 방법 | 성균관대학교산학협력단 | 2017-03-31 | 2018-04-04 |

2. 환경관련 규제사항

1) 규제 사항

당사의 주력 제품인 자외선 차단 소재는 미국에서 OTC drug의 기능성 화장품 소재(Active Ingredients)로 취급되어 주요 의약품 원료(API: Active Pharmaceutical Ingredients)로 인식되고 있습니다. 따라서 미국 FDA는 자국 내 자외선 차단 소재 업체뿐만 아니라 자국 이외의 자외선 차단 소재 업체도 직접 관리하고 있습니다.

|

|

ichq7 |

(가) 법률/규정 등에 의한 규제사항

|

악취방지법 '제3조(국가ㆍ지방자치단체 및 국민의 책무) |

|

|

① 국가는 악취방지에 관한 종합적 시책을 수립ㆍ시행하고, 지방자치단체가 시행하는 악취방지시책에 대한 재정적ㆍ기술적지원, 악취가 생활환경 및 사람의 건강 등에 미치는 영향에 관한 조사ㆍ연구, 악취방지에 관한 기술개발 및 보급 등을 위하여 노력하여야 한다. |

|

|

이에 당사는 악취방지법 준수를 위해 공단지역 환경을 보다 쾌적하게 유지 관리될 수 |

|

(나) 환경관련 규제사항

|

당사는 대기환경보전법 제1조의 목적 '대기오염으로 인한 국민건강이나 환경에 관한 위해(危害)를 예방하고 대기환경을 적정하고 지속가능하게 관리·보전하여 모든 국민이 건강하고 쾌적한 환경에서 생활할 수 있게 하는 것'과 유해화학물질 관리법 제1조의 목적 '화학물질로 인한 국민건강 및 환경상의 위해(危害)를 예방하고 유해화학물질을 적절하게 관리함으로써 모든 국민이 건강하고 쾌적한 환경에서 생활할 수 있게 함'에서 정한 국민이 건강하고 쾌적한 환경에서 생활할 수 있도록하기 위하여 아래와 같은 사업을 진행하고 있습니다. |

3. 회사의 현황

1) 사업 개황

가) 설립 배경

당사는 1988년 6월 1일(개인기업 설립일 1978년 1월 25일) 계면활성제 제조를 주력으로 하는 주식회사 선진화학으로 설립되었으며, 2016년 5월 현재 사명인 선진뷰티사이언스로 상호 변경하였습니다.

나) 성장 과정

당사는 1978년 설립 이후 1988년 법인으로 전환하였고, 1989년 100만불 수출의 탑을 수상하였으며, 중국 시장의 중요성을 미리 인식하여 1994년 중국 천진에 합작사인 천진선광화장품유한공사를 설립하였습니다.

1997년부터는 계면활성제 제조에서 화장품 소재 산업으로 방향을 전환하여 국내 최초로 실리카 비드를 양산하였습니다. 2001년에는 국내 최초로 자외선 차단용 소재로 SUNSIL Tin50(이산화티탄을 실리카 비드에 담지한 고급자외선 차단 소재)이라는 제품을 개발, 양산하여, 2005년 이 제품을 글로벌 화장품기업인 L’oreal에 처음 납품하기 시작하여 현재까지도 지속적으로 L’oreal을 비롯한 세계 유수의 화장품 회사에 공급하고 있습니다.

또한 2002년 국내 최초로 자외선 차단소재인 나노 산화아연을 개발 및 양산하였고, 현재 국내외 유수 화장품 업체에 공급하고 있습니다. 2008년에는 세계 최초로 유기계 자외선 차단제를 담지한 폴리머 비드를 개발 및 양산하여 해외 유수 화장품 회사에 공급하는 등 화장품 소재 분야, 특히 자외선 차단 소재 분야에서 기초 화합물 화장품 소재를 직접 제조하는 국내 유일의 회사로 성장해 왔습니다

|

|

매출액 |

이러한 개발 실적을 바탕으로 2007년부터 2022년까지의 기간 동안 당사의 매출액은 약 109억원에서 약 405억원으로 6배 수준의 성장세를 시현했으며, 이는 화장품 소재 산업의 특성상 대체가 어려운 점에 기인합니다.

한편 상기 동 기간 동안 당사의 수출액은 약 300만불에서 약 2천9백만불로 9배가 넘는 수준의 성장을 달성하였는데, 이를 통해 당사 매출액 증가에 해외 수출의 기여가 큰 것을 확인할 수 있습니다. 이러한 수출 실적 결과 2008년 3백만불 수출의 탑, 2010년 5백만불 수출의 탑, 2011년 1천만불 수출의 탑, 2017년 2천만불 수출의 탑, 2020년 3천만불 수출의탑을 수상하였습니다.

당사는 2018년 5월부터 충청남도 서천군 장항산업단지에 제2공장 건설을 시작하여 지난 2019년 6월 공장을 완공하였습니다. 이 공장은 화장품 소재용 자외선 차단제를미국 FDA에서 요구하는 API(Active Pharmaceutical Ingredients) GMP(Good Manufacturing Practice)기준에 맞추어서 설계된 공장입니다

|

|

장항공장(장항캠퍼스) |

|

|

장항공장(장항캠퍼스2) |

2019년 9월 장항 공장에서 FDA에서 직접 Inspection이 진행되었으며, 실사 결과 FDA로부터 NAI(No Action Indicated, 무결점) 등급으로 Pass하였습니다. 이는 화장품 소재 업체로서는 국내 최초이며, 현재까지 국내에서는 FDA실사를 통과한 자외선 차단제 생산 공장은 해당 공장이 유일합니다. 또한 무기계 자외선 차단제 소재 공장으로는 아시아에서 일본을 제외하고 첫 번째 FDA 승인 사례입니다.

한편 당사는 생산 시설을 확충하기 위하여 2022년말까지 추가로 140억을 투자하여 기존 안산 공장의 생산 시설을 완전히 장항 공장으로 이전하였습니다.

2). 시장 현황

가) 산업 현황

글로벌 화장품 시장은 매년 지속적으로 증가하여 2027년에는 약 770조원 규모로 성장할 것으로 전망됩니다. 또한 2022년부터 2027년까지 화장품 시장의 성장은 연평균 6% 성장률을 보일 것으로 예상되며, 화장품 소재 시장은 화장품 완제품 시장의 약 5~10%로 추정하고 있습니다.

최근에는 기능성 화장품, 클린/비건 뷰티, 맞춤형 화장품, 이너뷰티에 대한 관심이 늘어나면서 화장품 소재에 대한 관심 또한 증가하고 있습니다. 따라서 화장품 소재 산업도 지속적인 혁신과 빠른 시장 대응이 요구되고 있으며, 지속적인 기술혁신과 소재 및 기능의 다양화를 통해 시장 확대와 가치창출이 이루어지는 고부가가치 산업입니다.

|

|

삼일pwc경영연구원 통계자료 |

나) 주요 목표시장

화장품 소재는 그 성격에 따라 산업은 크게 일반 범용 원료(Inactive Ingredients)와 기능성 화장품 소재(Active Ingredients)로 구분됩니다.

아래의 리서치(research and market) 자료에 따르면 특히 기능성 화장품 소재(Active Ingredients)의 성장이 범용 원료보다 높은데 2020~2027년의 누적 연평균 성장률을 7.6%에 달할 것으로 전망하고 있습니다

| [기능성 화장품 소재(Active Ingredients) 시장 규모] |

|

|

global market for sun care products |

당사의 주요 목표 시장은 화장품 소재 중 기능성 화장품 소재, 그 중에서도 자외선 차단 소재 시장입니다.

다) 산업의 연혁

국내 화장품 소재 산업은 국내 완제품 화장품 시장, 화장품 OEM산업, 화장품 용기 산업에 비해 훨씬 산업화가 뒤쳐져 있습니다. 그 이유는 화장품 소재 산업은 선진국형 소재 산업으로, B2B회사 간의 오래된 신뢰 관계가 필요하여 진입 장벽이 높은 산업이기 때문입니다. 그래서 화장품 소재의 세계적 회사들은 모두 유럽, 미국, 일본 등 선진국의 제조사입니다.

라) 수요 변동 요인

화장품 완제품 산업은 Beauty Care 산업으로, Health Care 산업과 더불어 해당 국가의 1인당 GDP가 증가함에 따라 해당 산업이 급격하게 성장하는 고성장 산업입니다. 즉 개인의 소득이 늘어 날수록 건강하고 오래 살고 싶고(Health Care) 이에 더하여 젊고 아름답게(Beauty Care) 살고 싶은 것이 사람들의 기본적인 욕구이기 때문입니다.

당사는 화장품 소재 중에서도 가장 성장성이 높은 자외선 차단 소재를 주력 제품으로 사업을 영위하고 있어 세계 각국의 경제 성장에 따른 개인 소득 증가에 더한 플러스 알파의 추가 성장을 기대하고 있습니다

3) 시장 규모 및 전망

가) 국내·외 시장 규모 추이 및 성장 예측

화장품 산업 전망자료인 Forest&Sulivan(2018)에 따르면 자외선차단제 원료 시장의 2027년 세계 시장 규모는 180억불로 예측되며, 2020년 ~ 2027년 동안의 연평균 성장률은 7.6%로 전망됩니다.

|

|

global market for sun care products |

자외선 차단 소재는 화학 성분에 따라 무기계 자외선 차단제와 유기계 자외선 차단제로 구분될 수 있는데 당사가 주력으로 하고 있는 무기계 자외선 차단 소재의 추가적인 성장 가능성을 높여줄 규제들의 등장은 기회 요인이 되고 있습니다.

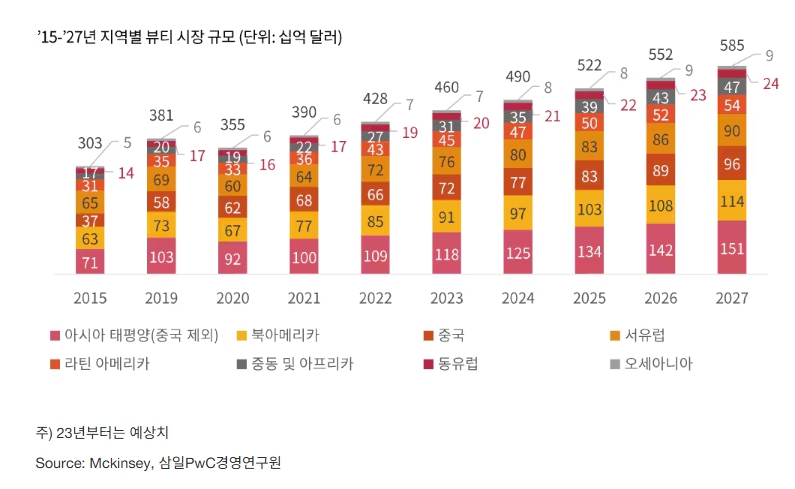

첫 번째는 미국 FDA의 GRASE(Generally Recognized As Safe and Effective) 제안입니다.

|

|

유기계 자외선 차단제의 인체 유해성 |

| (출처: Copyright 2019 CNN) |

유기계 자외선 차단제(Chemical Sunscreen)가 피부 내로 흡수되어 인체에 유해하게 작용할 수 있다는 이슈에 대해서 미국 FDA는 'GRASE'를 제안하였습니다. 이는 자외선 차단제는 GRASE해야 한다는 의미로 GRASE(Generally Recognized As Safe and Effective)는 안전(Safe)하면서도 효과적(Effective)이어야 한다는 뜻입니다.

한편 2019년 미국 FDA에서 GRASE에 따라 인정한 자외선 차단제는 당사가 주력으로 생산하는 무기계 자외선 차단제인 산화아연(Zinc oxide)과 이산화티탄(Titanum Dioxide)으로 제안하고 있습니다.

| [FDA 제안 자외선 차단제용 GRASE 리스트] |

|

구분 |

선스크림용 리스트 |

|

GRASE |

Zinc Oxide, Titanum Dioxide |

|

GRASE 아님 |

PABA(Aminobenzonic acid), Tolamine Salicylate |

|

선스크린에 사용할 수 있는 데이터가 충분하지 않아 추가 시험 요청 중 |

Cinoxate, Dioxybenzone, Ensulizole, Homosalate, Meradimate, Octinoxate, Octisalate, Octocrylene, Padimate O, Sulisobenzone, Oxybenzone, Avobenzone |

| (출처: KOTRA, 미 FDA, 선스크린에 대한 강화된 규제안 발표, 2019.3.5) |

두번째는 2020년 미국 하와이에서 발의된 법안인 'Island Ban' 입니다. 이는 특정 유기계 자외선 차단제(Oxybenzone and Octinoxate) 사용을 제한하는 규제로 하와이에서 유기계 자외선 차단제의 사용으로 인해 산호초 생태계가 파괴되는 것을 보호하기 위하여 2021년 1월 1일부로 산호초에 해를 끼치는 화학물을 함유한 유기계 자외선 차단제 (Oxybenzone and Octinoxate)의 사용을 금지하는 내용입니다.

|

|

hawaii island ban |

| (출처: Copyright 2019 CNN) |

미국 내에서 하와이주뿐만 아니라 플로리다주의 키웨스트 지역에서도 2021년 1월부터 이 유기계 자외선 차단제(Oxybenzone and Octinoxate)의 사용을 금지하기로 하였습니다. 미국 시장에서 판매하는 자외선 차단 화장품의 유통 과정에서 특정 주에서만 유통을 제한하는 것이 현실적으로 매우 어렵기 때문에 하와이에서 시작된 특정 유기계 자외선 차단제 사용 제한이 현실적으로는 미국 전역에서 영향을 미치게 될 것으로 예상됩니다.

이와 같은 이유로 향후 무기계 자외선 차단 소재를 사용하는 자외선 차단 화장품이 미국 내에서 확대될 것으로 전망되며, 이러한 미국 시장의 움직임은 시차를 두지만 세계 각국에서 확대 채택될 것으로 전망되기에 향후 수년간 당사가 주력으로 하는 무기계 자외선 차단제의 성장이 기대됩니다.

나) 대체 시장 존재 여부 및 향후 전망

화장품 소재 시장은 대체 시장이 존재하지 않으며, 특히 자외선 차단 소재의 대체 시장은 존재하기 어려울 것으로 파악됩니다.

4) 경쟁 현황

화장품 소재 산업은 전형적인 B2B 산업으로 선진국 업체들이 장악하고 있는 글로벌 과점 시장입니다. 특히 기능성 화장품 소재는 화장품에 적용되기 위해서 효능 테스트 및 소비자 안전성 및 처방 안정성 테스트 등 여러 단계를 걸쳐 개발되기 때문에 화장품 완제품 업체가 원가 절감의 이유로 기능성 화장품 소재를 대체하려는 시도는 극히 제한적입니다.

특히 자외선 차단 소재는 한국에서는 식약처의 기능성 화장품법에 의해 관리되고 있으며, 미국에서는 FDA의 API기준의 관리를 화장품 완제품 기업에 요구하기 때문에 자외선 차단 소재는 일반적으로 진입 장벽이 높다고 알려진 화장품 소재 가운데서도 특히 진입 장벽이 높다고 볼 수 있습니다.

가) 경쟁업체 현황

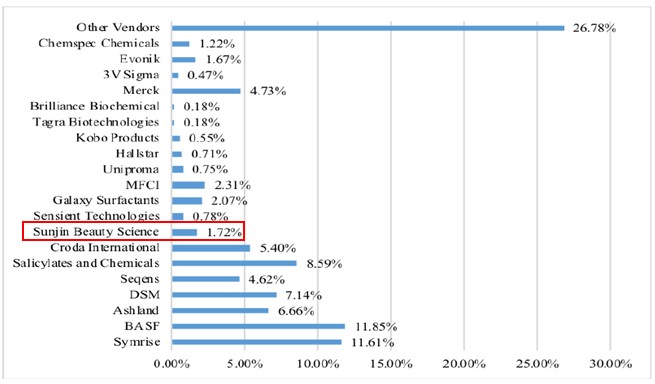

당사는 2018년 기준 전세계 자외선차단 소재 시장에서 1.72%의 시장점유율을 기록하였으며, 주요 경쟁업체로 자외선 차단 소재 글로벌 1위 업체인 BASF, 2위 업체인 DSM, 3위 업체인 Symrise 등이 있습니다.

|

|

자외선차단소재 점유율 |

| (출처: Expert Interview, Secondary Sources and Global Info Research, 2019) |

나) 비교우위 사항

(1) 미국 FDA 기준에 맞춘 Smart Factory 보유

2019년 완공된 장항의 GMP공장은 2015년부터 3년간 개념설계부터 기본설계까지 당사가 직간접적으로 수행한 Smart Factory로서 생산 공정 설계를 내재화하였기 때문에 당사의 생산 노하우를 영업비밀로 보호할 수 있습니다.

공장 설계의 기본 개념은 당사가 분체를 주로 생산하기 때문에 공정과 공정간의 이송을 직하식(Top-down)으로 이전 공정의 분체 공정품이 다음 단계로 중력에 의해 낙하하는 방식으로 설계하여 공정간의 분체 이송을 원활히 하며, FDA에 요구하는 Closed System으로 분체 제품간의 교차 오염 및 미생물 오염 가능성을 최소화하는 개념으로 설계되었습니다.

당사는 Smart Factory로 투입인력 대비 효율적인 생산이 가능한 생산 자동화를 이루고 있습니다.

(2) FDA Inspection 통과 및 품질 관리 역량

최근 미국 FDA에서는 해외 화장품 소재 업체의 현장 실사를 강화하고 있으며, 현장 실사 결과에 따라서 해당 제조사의 영업은 큰 영향을 받을 수 있습니다.

| [아시아 국가 자외선차단제 제조 업체 FDA 수검 결과] |

|

국가 |

회사명 |

생산 품목 |

FDA Inspection |

|||

|

심사범위 |

심사일 |

결과 |

미국 수입 규제 |

|||

|

한국 |

Sunjin Beauty Science |

Sunscreen UV Filter |

Sunscreen UV Filter |

19.09.19 |

NAI |

규제 제한 없음 |

| A社 |

기능성 화장품(OTC Drug) |

기능성 화장품(OTC) |

17.09.22 |

OAI |

기능성화장품(OTC) 수입주의조치(Alert List) |

|

|

14.09.19 |

VAI |

규제 제한 없음 |

||||

| B社 |

기능성 화장품(OTC Drug) |

기능성 화장품(OTC) |

17.08.04 |

OAI |

기능성화장품(OTC) 수입주의조치(Alert List) |

|

| C社 |

Sunscreen UV Filter |

Sunscreen UV Filter |

19.08.22 |

OAI |

Sunscreen UV Filter 수입주의조치(Alert List) |

|

|

일본 |

D社 |

Sunscreen UV Filter |

Sunscreen UV Filter |

17.12. 5 |

VAI |

규제 제한 없음 |

|

17.01.26 |

VAI |

|||||

|

16.09.09 |

VAI |

|||||

|

13.08.11 |

VAI |

|||||

|

09.08.27 |

NAI |

|||||

| E社 |

Sunscreen UV Filter |

Titanium Dioxide 의약품 원료 |

17.09.08 |

VAI |

Sunscreen UV Filter 미국 수출 자진 철회 |

|

|

14.05.09 |

VAI |

|||||

|

11.02.09 |

VAI |

|||||

| F社 |

Sunscreen UV Filter |

Sunscreen UV Filter Titanium Dioxide |

17.07..21 |

OAI |

Sunscreen UV Filter 수입주의조치(Alert List) |

|

| G社 |

Sunscreen UV Filter |

Sunscreen UV Filter |

17.07.07 |

VAI |

규제 제한 없음 |

|

|

중국 |

H社 |

Sunscreen UV Filter |

Sunscreen UV Filter |

19.03.21 |

OAI |

Sunscreen UV Filter 수입주의조치 |

| (출처: FDA, 당사 정리) |

상기 표에서 알 수 있듯이 당사의 2019년 FDA inspection에서 NAI(No Action Indicated) 무결점 통과는 강력한 경쟁우위 요소이자 매우 큰 의미를 가지고 있다고 할 수 있습니다. 또한 타사의 FDA Inspection 주기를 볼 때 약 1~4년마다 FDA에서 주기적으로 심사를 나오는 것으로 파악되기 때문에 지속적인 품질 보증 역량이 필요합니다.

따라서 당사는 품질관리 중요성을 인지하여 업계 최고의 제약회사 출신의 품질관리 역량을 보유한 우수한 인재를 꾸준히 확보하고 교육하는 등 품질관리시스템에 지속적으로 투자하여 국내 화장품 소재업계 최고수준의 품질보증 인력을 확보하고 있습니다.

(3) 차별화된 해외 영업 역량

당사는 차별화된 온라인, 오프라인 영업 마케팅 역량을 바탕으로, 2003년 해외수출 약 100만불에서 2019년 약 2,900만불로 29배 수준으로 증가시켰습니다.

이와 같이 수출이 큰 폭으로 증가할 수 있었던 요인으로는 해외 대리점과의 밀접한 영업 관계를 들 수 있습니다. 당사 해외 대리점은 개별 국가에 1개사로 독점점 협력관계(Exclusive distributorship)을 구축하고 있고, 개별 국가의 대리점들은 해당 국가에서도 업계 영향력이 크며 영업력이 뛰어난 우량 업체라고 볼 수 있습니다.

이와 같은 해외 대리점과 장기적이고 긴밀한 관계를 유지할 수 있는 요인은 대리점 입장에서 당사와의 독점적 거래 및 오랜 비즈니스 관계를 통한 신뢰도 제고, 당사 제품 취급으로 인한 매출액 증대가 있었기에 가능했습니다. 또한 지속적인 신제품 출시에 의한 미래 성장이 기대되는 것뿐만 아니라 당사가 단순히 화장품 소재를 판매하는 것이 아니라 화장품 처방을 제공하는 솔루션 영업을 하는 것도 기인합니다.

한편 당사는 2006년부터 전세계적으로 가장 유명한 화장품 원료 전시회인 INCOSMETICS에 참가하기 시작하여, 현재까지 매년 평균 10개의 전시회에 꾸준히 참석하여해외 대리점의 영업 활동을 지원하고 있습니다.

(4) 온라인 마케팅 역량

당사는 화장품 소재 업체로서는 차별적으로 선도적인 온라인 마케팅 활동을 실시하고 있으며, 그 예로 2006년부터 온라인 뉴스레터를 지속적으로 발송하고 있습니다. 당사는 자체 데이터베이스에 국내외 3만명의 연구, 영업 이메일 및 개인정보를 확보하여 이들을 대상으로 연 50차례 이상 뉴스레터를 발송하고 있으며, 이는 한국어/영어/중국어버전으로 각각 발송되고 있습니다.

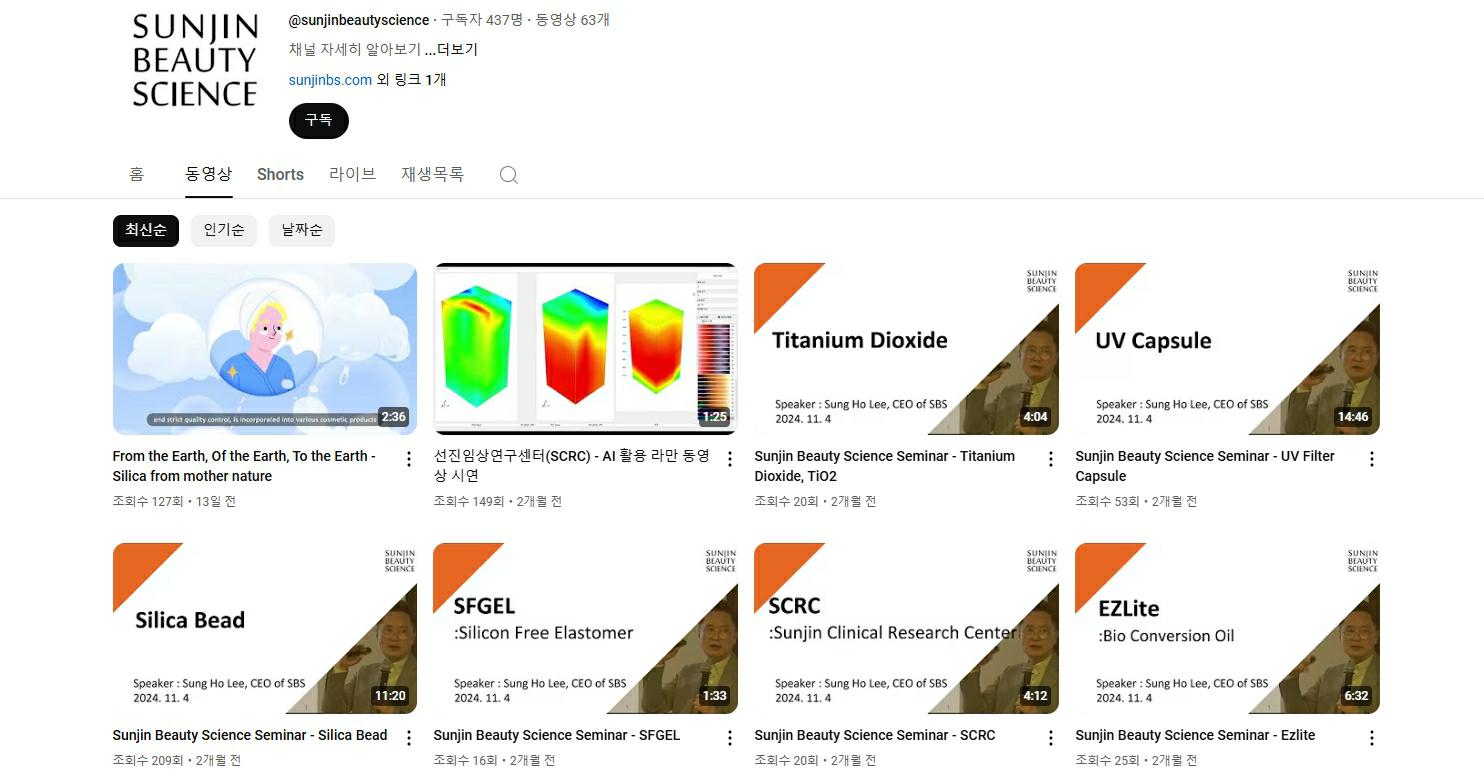

또한 당사는 유튜브 채널(SUNJIN BEAUTY SCIENCE)을 개설하여 운영하고 있으며, 최근 유튜브를 이용한 마케팅이 보편화 됨에 따라 대면하지 않아도 효과적으로 잠재적 고객들에게 당사를 소개할 수 있고, 대리점에게는 온라인 교육의 기능도 하고 있습니다.

|

|

선진뷰티사이언스 유튜브 |

(5) 전략적 파트너 확보(DSM)

Global 자외선차단소재 공급업체 TOP3는 BASF, Symrise, DSM입니다. 이들은 각각 자외선차단소재 제조사와 OEM 협약을 체결하여 전세계 시장에 자외선차단소재 제품을 판매하고 있는데 그 중 DSM은 당사와 전략적 협약을 체결하였으며, 이를 통한 추가적인 매출 증대를 기대하고 있습니다.

(6) 전세계 최초 개발 제품 보유

당사는 수많은 세계 최초 개발 및 양산 실적이 있습니다. 1세대 마이크로비드, 2세대 자외선 차단 소재, 3세대 스킨케어 소재까지 단순한 개발이 아닌 R&D 로드맵을 가지고 플랫폼 소재 개발을 지향하고 있습니다.

(7) 개방적인 기업문화와 젊고 창의적인 직원

화장품소재산업은 패션산업의 특성을 가지고 있으며, 급격히 변화하는 화장품 시장 경향에 따라 변화에 쉽게 적응해야 합니다. 따라서 당사는 2024년 9월 현재 약 184명의 직원으로 이루어져 있으며 평균연령은 35세인 젊은 회사로 변화에 빠르게 적응할 수 있는 인적자원을 보유하고 있습니다.

또한, 당사는 개방형 오피스를 통하여 동료와의 활발한 소통을 통해 생각을 자유롭게 오고 가기 때문에 창의적인 아이디어를 도출할 수 있는 환경입니다. 특히 이러한 근무환경은 타 경쟁사로의 인력유출을 감소시켜 2018년 ‘일하기 좋은 중소기업’으로 선정되기도 하였습니다.

2023년에는 글로벌강소기업 1000으로 선정되었으며, 글로벌강소기업은 성장가능성이 높은 수출 중소기업을 뜻하며 선진뷰티사이언스는 수출선도기업으로 발전해 나가고 있습니다.

III. 재무에 관한 사항

1. 요약재무정보

1. 요약연결재무정보

| (단위 : 원) |

| 구 분 | 제 37기 | 제 36기 | 제 35기 |

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 46,628,690,150 | 39,838,568,382 | 56,803,101,350 |

| 당좌자산 | 26,384,185,667 | 23,951,995,385 | 42,901,360,979 |

| 재고자산 | 20,244,504,483 | 15,886,572,997 | 12,880,621,138 |

| 기타의유동자산 | - | - | 1,021,119,233 |

| [비유동자산] | 107,455,731,669 | 85,933,383,765 | 78,767,941,553 |

| 당기손익공정가치측정금융자산 | 2,949,576,832 | 2,693,097,239 | 2,247,952,412 |

| 장기매출채권및기타채권 | 1,128,441,446 | 894,065,287 | 572,854,860 |

| 유형자산 | 101,555,111,845 | 81,117,683,405 | 74,847,357,326 |

| 사용권자산 | 153,960,847 | 90,105,276 | 94,817,536 |

| 무형자산 | 603,064,062 | 627,588,634 | 667,559,177 |

| 이연법인세자산 | 1,065,576,637 | 510,843,924 | 337,400,242 |

| 기타비유동자산 | |||

| [매각예정비유동자산] | - | - | - |

| 자산총계 | 154,084,421,819 | 125,771,952,147 | 135,571,042,903 |

| [유동부채] | 40,574,479,855 | 26,923,797,143 | 32,590,745,976 |

| [비유동부채] | 30,690,925,027 | 26,012,391,601 | 36,113,188,973 |

| 부채총계 | 71,265,404,882 | 52,936,188,744 | 68,703,934,949 |

| [자본금] | 6,101,640,000 | 6,101,640,000 | 6,101,640,000 |

| [자본잉여금] | 12,848,804,442 | 12,848,804,442 | 12,848,804,442 |

| [자본조정] | (1,244,128,070) | (1,244,128,070) | (1,244,128,070) |

| [기타포괄손익누계액] | (144,468,352) | (537,329,837) | (462,082,590) |

| [이익잉여금] | 61,333,737,237 | 52,692,634,543 | 47,319,677,208 |

| [비지배지분] | 3,923,431,680 | 2,974,142,325 | 2,303,196,964 |

| 자본총계 | 82,819,016,937 | 72,835,763,403 | 66,867,107,954 |

| - | [2024.01.01~2024.12.31] | [2023.01.01~2023.12.31] | [2022.01.01~2022.12.31] |

| 매출액 | 79,372,060,433 | 72,622,359,560 | 64,332,226,652 |

| 영업이익 | 10,639,844,772 | 9,043,651,973 | 5,320,882,252 |

| 법인세비용차감전순이익 | 11,124,158,907 | 7,174,158,560 | 24,680,948,297 |

| 당기순이익 | 10,433,403,002 | 6,668,125,849 | 20,104,595,647 |

| 지배회사지분순이익 | 9,121,513,094 | 5,613,162,535 | 19,632,441,683 |

| 비지배회사지분순이익 | 1,311,889,908 | 1,054,963,314 | 472,153,964 |

| 지배기업 소유주 지분에 대한 주당이익 | |||

| 기본주당이익 | 759 | 467 | 1620 |

| 희석주당이익 | 759 | 467 | 1620 |

| 연결에 포함된 회사수 | 4 | 3 | 3 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2. 요약재무정보

| (단위 : 원) |

| 구 분 | 제 37기 | 제 36기 | 제 35기 |

| (2024년 12월말) | (2023년 12월말) | (2022년 12월말) | |

| [유동자산] | 38,457,133,892 | 33,637,183,812 | 51,992,316,316 |

| 당좌자산 | 23,666,594,576 | 21,962,426,993 | 40,419,715,389 |

| 재고자산 | 14,790,539,316 | 11,674,756,819 | 10,551,481,694 |

| 기타의유동자산 | - | - | 1,021,119,233 |

| [비유동자산] | 109,234,104,516 | 85,973,664,098 | 78,586,881,135 |

| 당기손익공정가치측정금융자산 | 2,949,576,832 | 2,693,097,239 | 2,247,952,412 |

| 장기매출채권및기타채권 | 3,938,054,161 | 1,454,001,862 | 1,109,281,260 |

| 관계기업투자 및 종속기업투자 | 377,976,915 | 364,060,915 | 364,060,915 |

| 유형자산 | 100,495,533,304 | 80,225,753,998 | 73,857,862,204 |

| 사용권자산 | 58571768 | - | - |

| 무형자산 | 585,988,285 | 612,141,888 | 651,789,008 |

| 이연법인세자산 | 828,403,251 | 624,608,196 | 355,935,336 |

| [매각예정비유동자산] | - | - | - |

| 자산총계 | 147,691,238,408 | 119,610,847,910 | 130,579,197,451 |

| [유동부채] | 39,715,611,356 | 25,818,852,473 | 31,333,686,096 |

| [비유동부채] | 30,690,925,027 | 26,012,391,601 | 36,102,823,634 |

| 부채총계 | 70,406,536,383 | 51,831,244,074 | 67,436,509,730 |

| [자본금] | 6,101,640,000 | 6,101,640,000 | 6,101,640,000 |

| [자본잉여금] | 12,848,804,442 | 12,848,804,442 | 12,848,804,442 |

| [자본조정] | (1,244,128,070) | (1,244,128,070) | (1,244,128,070) |

| [기타포괄손익누계액] | (515,911,569) | (605,457,945) | (557,060,892) |

| [이익잉여금] | 60,094,297,222 | 50,678,745,409 | 45,993,432,241 |

| 자본총계 | 77,284,702,025 | 67,779,603,836 | 63,142,687,721 |

| 종속ㆍ관계ㆍ공동기업 투자주식의 평가방법 |

원가법 | 원가법 | 원가법 |

| - | [2024.01.01~2024.12.31] | [2023.01.01~2023.12.31] | [2022.01.01~2022.12.31] |

| 매출액 | 72,592,297,354 | 68,410,737,212 | 60,529,217,248 |

| 영업이익 | 9,272,281,634 | 6,598,042,328 | 4,528,520,978 |

| 법인세비용차감전순이익 | 10,429,851,088 | 4,886,149,309 | 23,960,064,750 |

| 당기순이익 | 9,895,962,213 | 4,925,518,368 | 19,444,632,499 |

| 주당이익 | |||

| 기본주당이익 | 824 | 410 | 1605 |

| 희석주당이익 | 824 | 410 | 1605 |

※ 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 37 기 2024.12.31 현재 |

|

제 36 기 2023.12.31 현재 |

|

제 35 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 37 기 |

제 36 기 |

제 35 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

46,628,690,150 |

39,838,568,382 |

56,803,101,350 |

|

현금및현금성자산 |

11,081,088,645 |

9,515,285,408 |

10,477,798,080 |

|

매출채권 및 기타채권 |

14,172,650,730 |

13,598,764,422 |

31,581,772,201 |

|

유동당기손익공정가치측정금융자산 |

1,021,119,233 |

||

|

기타유동자산 |

1,130,446,292 |

837,945,555 |

841,790,698 |

|

유동재고자산 |

20,244,504,483 |

15,886,572,997 |

12,880,621,138 |

|

비유동자산 |

107,455,731,669 |

85,933,383,765 |

78,767,941,553 |

|

비유동당기손익공정가치측정금융자산 |

2,949,576,832 |

2,693,097,239 |

2,247,952,412 |

|

장기매출채권 및 기타채권 |

1,128,441,446 |

894,065,287 |

572,854,860 |

|

유형자산 |

101,555,111,845 |

81,117,683,405 |

74,847,357,326 |

|

사용권자산 |

153,960,847 |

90,105,276 |

94,817,536 |

|

무형자산 |

603,064,062 |

627,588,634 |

667,559,177 |

|

이연법인세자산 |

1,065,576,637 |

510,843,924 |

337,400,242 |

|

자산총계 |

154,084,421,819 |

125,771,952,147 |

135,571,042,903 |

|

부채 |

|||

|

유동부채 |

40,574,479,855 |

26,923,797,143 |

32,590,745,976 |

|

매입채무 및 기타유동채무 |

12,128,773,153 |

8,959,698,067 |

14,499,037,033 |

|

단기차입금 |

12,500,000,000 |

12,200,000,000 |

7,700,000,000 |

|

비유동차입금(사채 포함)의 유동성 대체 부분 |

15,465,980,000 |

5,053,640,000 |

9,171,840,000 |

|

유동 리스부채 |

14,137,621 |

||

|

기타 유동부채 |

270,783,472 |

436,629,699 |

936,287,489 |

|

유동충당부채 |

194,805,609 |

273,829,377 |

283,581,454 |

|

비유동부채 |

30,690,925,027 |

26,012,391,601 |

36,113,188,973 |

|

장기차입금(사채 포함), 총액 |

28,258,540,000 |

23,624,520,000 |

33,915,660,000 |

|

비유동 리스부채 |

43,818,796 |

||

|

확정급여부채 |

1,887,698,757 |

1,856,243,739 |

1,680,481,206 |

|

기타 비유동 부채 |

500,867,474 |

531,627,862 |

517,047,767 |

|

이연법인세부채 |

|||

|

부채총계 |

71,265,404,882 |

52,936,188,744 |

68,703,934,949 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

78,895,585,257 |

69,861,621,078 |

64,563,910,990 |

|

자본금 |

6,101,640,000 |

6,101,640,000 |

6,101,640,000 |

|

자본잉여금 |

12,848,804,442 |

12,848,804,442 |

12,848,804,442 |

|

기타자본조정 |

(1,244,128,070) |

(1,244,128,070) |

(1,244,128,070) |

|

기타포괄손익누계액 |

(144,468,352) |

(537,329,837) |

(462,082,590) |

|

이익잉여금(결손금) |

61,333,737,237 |

52,692,634,543 |

47,319,677,208 |

|

비지배지분 |

3,923,431,680 |

2,974,142,325 |

2,303,196,964 |

|

자본총계 |

82,819,016,937 |

72,835,763,403 |

66,867,107,954 |

|

자본과부채총계 |

154,084,421,819 |

125,771,952,147 |

135,571,042,903 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 37 기 2024.01.01 부터 2024.12.31 까지 |

|

제 36 기 2023.01.01 부터 2023.12.31 까지 |

|

제 35 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 37 기 |

제 36 기 |

제 35 기 |

|

|---|---|---|---|

|

수익(매출액) |

79,372,060,433 |

72,622,359,560 |

64,332,226,652 |

|

매출원가 |

51,111,459,653 |

48,181,686,979 |

44,039,772,413 |

|

매출총이익 |

28,260,600,780 |

24,440,672,581 |

20,292,454,239 |

|

판매비와관리비 |

17,620,756,008 |

15,397,020,608 |

14,971,571,987 |

|

영업이익(손실) |

10,639,844,772 |

9,043,651,973 |

5,320,882,252 |

|

기타이익 |

645,888,448 |

449,942,153 |

21,568,859,955 |

|

기타손실 |

98,363,676 |

1,201,547,677 |

322,436,665 |

|

금융수익 |

2,714,454,457 |

2,214,830,377 |

2,299,331,470 |

|

금융원가 |

2,777,665,094 |

3,332,718,266 |

4,185,688,715 |

|

법인세비용차감전순이익(손실) |

11,124,158,907 |

7,174,158,560 |

24,680,948,297 |

|

법인세비용(수익) |

690,755,905 |

506,032,711 |

4,576,352,650 |

|

당기순이익(손실) |

10,433,403,002 |

6,668,125,849 |

20,104,595,647 |

|

기타포괄손익 |

688,289,054 |

(120,778,037) |

(389,217,712) |

|

당기손익으로 재분류되지 않는항목(세후기타포괄손익) |

89,546,376 |

(48,397,053) |

(262,344,029) |

|

확정급여제도의 재측정손익(세후기타포괄손익) |

89,546,376 |

(48,397,053) |

(262,344,029) |

|

당기손익으로 재분류될 수 있는 항목(세후기타포괄손익) |

598,742,678 |

(72,380,984) |

(126,873,683) |

|

해외사업장환산외환차이(세후기타포괄손익) |

598,742,678 |

(72,380,984) |

(126,873,683) |

|

총포괄손익 |

11,121,692,056 |

6,547,347,812 |

19,715,377,935 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

9,121,513,094 |

5,613,162,535 |

19,632,441,683 |

|

비지배지분에 귀속되는 당기순이익(손실) |

1,311,889,908 |

1,054,963,314 |

472,153,964 |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

9,514,374,579 |

5,537,915,288 |

19,305,524,379 |

|

포괄손익, 비지배지분 |

1,607,317,477 |

1,009,432,524 |

409,853,556 |

|

주당이익 |

|||

|

기본주당이익(손실) (단위 : 원) |

759 |

467 |

1,620 |

|

희석주당이익(손실) (단위 : 원) |

759 |

467 |

1,620 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 37 기 2024.01.01 부터 2024.12.31 까지 |

|

제 36 기 2023.01.01 부터 2023.12.31 까지 |

|

제 35 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

자본조정 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

3,057,825,000 |

15,919,228,522 |

(189,512,000) |

(135,165,286) |

27,808,988,125 |

46,461,364,361 |

2,116,891,277 |

48,578,255,638 |

|

확정급여부채의 재측정요소 |

(262,344,029) |

(262,344,029) |

(262,344,029) |

|||||

|

해외사업장 환산차이 |

(64,573,275) |

(64,573,275) |

(62,300,408) |

(126,873,683) |

||||

|

당기순이익(손실) |

19,632,441,683 |

19,632,441,683 |

472,153,964 |

20,104,595,647 |

||||

|

무상증자 |

(26,609,080) |

(26,609,080) |

||||||

|

자기주식 거래로 인한 증감 |

(1,054,616,070) |

(1,054,616,070) |

(1,054,616,070) |

|||||

|

종속기업의 설립 |

6,672,134 |

6,672,134 |

||||||

|

배당금지급 |

(121,752,600) |

(121,752,600) |

(230,220,003) |

(351,972,603) |

||||

|

2022.12.31 (기말자본) |

6,101,640,000 |

12,848,804,442 |

(1,244,128,070) |

(462,082,590) |

47,319,677,208 |

64,563,910,990 |

2,303,196,964 |

66,867,107,954 |

|

2023.01.01 (기초자본) |

6,101,640,000 |

12,848,804,442 |

(1,244,128,070) |

(462,082,590) |

47,319,677,208 |

64,563,910,990 |

2,303,196,964 |

66,867,107,954 |

|

확정급여부채의 재측정요소 |

(48,397,053) |

(48,397,053) |

(48,397,053) |

|||||

|

해외사업장 환산차이 |

(26,850,194) |

(26,850,194) |

(45,530,790) |

(72,380,984) |

||||

|

당기순이익(손실) |

5,613,162,535 |

5,613,162,535 |

1,054,963,314 |

6,668,125,849 |

||||

|

무상증자 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

종속기업의 설립 |

||||||||

|

배당금지급 |

(240,205,200) |

(240,205,200) |

(338,487,163) |

(578,692,363) |

||||

|

2023.12.31 (기말자본) |

6,101,640,000 |

12,848,804,442 |

(1,244,128,070) |

(537,329,837) |

52,692,634,543 |

69,861,621,078 |

2,974,142,325 |

72,835,763,403 |

|

2024.01.01 (기초자본) |

6,101,640,000 |

12,848,804,442 |

(1,244,128,070) |

(537,329,837) |

52,692,634,543 |

69,861,621,078 |

2,974,142,325 |

72,835,763,403 |

|

확정급여부채의 재측정요소 |

89,546,376 |

89,546,376 |

89,546,376 |

|||||

|

해외사업장 환산차이 |

303,315,109 |

303,315,109 |

295,427,569 |

598,742,678 |

||||

|

당기순이익(손실) |

9,121,513,094 |

9,121,513,094 |

1,311,889,908 |

10,433,403,002 |

||||

|

무상증자 |

||||||||

|

자기주식 거래로 인한 증감 |

||||||||

|

종속기업의 설립 |

||||||||

|

배당금지급 |

(480,410,400) |

(480,410,400) |

(658,028,122) |

(1,138,438,522) |

||||

|

2024.12.31 (기말자본) |

6,101,640,000 |

12,848,804,442 |

(1,244,128,070) |

(144,468,352) |

61,333,737,237 |

78,895,585,257 |

3,923,431,680 |

82,819,016,937 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 37 기 2024.01.01 부터 2024.12.31 까지 |

|

제 36 기 2023.01.01 부터 2023.12.31 까지 |

|

제 35 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 37 기 |

제 36 기 |

제 35 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

11,149,478,978 |

2,197,971,453 |

10,748,035,922 |

|

당기순이익(손실) |

10,433,403,002 |

6,668,125,849 |

20,104,595,647 |

|

수익비용의 조정 |

9,393,325,283 |

8,793,893,937 |

(9,130,052,520) |

|

운전자본의 변동 |

(6,024,238,910) |

(7,941,200,984) |

1,319,613,906 |

|

이자수취 |

151,807,334 |

147,517,236 |

46,040,599 |

|

이자지급(영업) |

(1,751,588,678) |

(1,780,728,233) |

(1,386,581,366) |

|

법인세환급(납부) |

(1,053,229,053) |

(3,689,636,352) |

(205,580,344) |

|

투자활동현금흐름 |

(24,480,153,952) |

7,263,526,566 |

(13,064,253,815) |

|

유형자산의 처분 |

6,101,333 |

52,849,712 |

5,324,624,352 |

|

매각예정으로 분류된 비유동자산 처분 |

19,359,309,500 |

||

|

당기손익인식금융자산의 처분 |

5,021,119,233 |

||

|

장기대여금의 상환 |

60,750,000 |

||

|

당기손익인식금융자산의 취득 |

(237,374,400) |

(4,237,374,400) |

(1,249,374,400) |

|

장기대여금의 취득 |

(100,000,000) |

||

|

유형자산의 취득 |

(23,990,177,318) |

(12,542,028,159) |

(17,073,349,117) |

|

무형자산의 취득 |

(71,420,392) |

(24,999,320) |

(66,154,650) |

|

기타금융자산의 취득 |

(87,283,175) |

(426,100,000) |

|

|

재무활동현금흐름 |

14,307,321,285 |

(10,467,493,366) |

(721,400,092) |

|

주식의 발행 |

6,672,134 |

||

|

단기차입금의 증가 |

8,603,200,000 |

2,000,000,000 |

3,000,000,000 |

|

장기차입금의 증가 |

14,400,000,000 |

600,000,000 |

2,400,000,000 |

|

단기차입금의 상환 |

(2,500,000,000) |

(3,200,000,000) |

(1,813,947,900) |

|

장기차입금의 상환 |

(5,053,640,000) |

(9,309,340,000) |

(2,875,000,000) |

|

유동리스부채의 상환 |

(3,800,193) |

(5,926,573) |

|

|

무상증자 |

(26,609,080) |

||

|

자기주식의 취득으로 인한 현금의 유출 |

(1,054,616,070) |

||

|

배당금지급 |

(1,138,438,522) |

(558,153,366) |

(351,972,603) |

|

현금및현금성자산에 대한 환율변동효과 |

589,156,926 |

43,482,675 |

(285,600,451) |

|

현금및현금성자산의순증가(감소) |

1,565,803,237 |

(962,512,672) |

(3,323,218,436) |

|

기초현금및현금성자산 |

9,515,285,408 |

10,477,798,080 |

13,801,016,516 |

|

기말현금및현금성자산 |

11,081,088,645 |

9,515,285,408 |

10,477,798,080 |

3. 연결재무제표 주석

| 제 37기 기말 : 2024년 12월 31일 현재 |

| 제 36기 기말 : 2023년 12월 31일 현재 |

| 선진뷰티사이언스주식회사와 그 종속기업 |

1. 일반 사항

한국채택국제회계기준 제1027호에 의한 지배회사인 선진뷰티사이언스주식회사(이하 "회사")와 종속기업들(이하, 회사와 종속기업을 포괄하여 "연결회사")의 일반적인 사항은 다음과 같습니다.

1.1 회사의 개요

회사는 1988년 6월에 설립되어, 화장품 소재, 계면활성제 및 산업용 소재의 제조 및 판매사업을 영위하고 있습니다. 회사는 서울특별시 금천구에 본사 및 기술연구소를 두고 있으며, 충청남도 서천군에 공장을 두고 있습니다.

회사는 2016년 5월 1일 주주총회에서 회사의 상호를 주식회사 선진화학에서 선진뷰티사이언스주식회사로 변경하였습니다.

회사는 2021년 1월 27일자로 한국거래소 코스닥 시장에 상장하였습니다.

회사의 설립시 자본금은 721백만원이었으나, 수차례의 증자를 거쳐 당기말 현재 6,101백만원입니다.

당기말과 전기말 현재 회사의 주요 주주현황은 다음과 같습니다.

| 주주명 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 소유주식수(주) | 지분율(%) | 소유주식수(주) | 지분율(%) | |

| 이 성 호 | 4,134,520 | 34% | 4,134,520 | 34% |

| 이 병 철 | 1,034,500 | 8% | 994,000 | 8% |

| 이 민 자 | 776,400 | 6% | 776,400 | 6% |

| 기타 | 6,257,860 | 51% | 6,298,360 | 52% |

| 합계 | 12,203,280 | 100% | 12,203,280 | 100% |

1.2 종속기업 현황

(1) 보고기간말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 관계 | 회사명 | 소재지 | 주요 영업활동 |

소유지분율(%) | |

|---|---|---|---|---|---|

| 당기말 | 전기말 | ||||

| 종속기업 | 천진선광화장품유한공사 | 중국 | 제조업 | 51.0 | 51.0 |

| 종속기업 | Sunjin B. S. ITALY SRL | 이탈리아 | 판매업 | 51.0 | 51.0 |

| 종속기업 | Sunjin B. S. USA SRL | 미국 | 판매업 | 100.0 | - |

당기중 Sunjin B. S. USA SRL 설립으로 종속기업이 추가되었습니다.

(2) 종속기업의 요약 재무정보

당기와 전기 중 연결대상 종속기업의 요약재무상태표와 요약포괄손익계산서는 다음과 같습니다.

1) 당기

| (단위 : 천원) |

| 회사명 | 자산총액 | 부채총액 | 매출액 | 당기순손익 | 포괄손익 |

|---|---|---|---|---|---|

| 천진선광화장품유한공사 | 8,119,242 | 2,723,279 | 18,416,880 | 1,067,724 | 1,553,313 |

| Sunjin B. S. ITALY SRL | 7,185,795 | 4,553,149 | 10,668,048 | 1,609,602 | 1,726,926 |

| Sunjin B. S. USA SRL | 2,747,536 | 2,801,535 | - | (63,744) | (67,915) |

2) 전기

| (단위 : 천원) |

| 회사명 | 자산총액 | 부채총액 | 매출액 | 당기순손익 | 포괄손익 |

|---|---|---|---|---|---|

| 천진선광화장품유한공사 | 8,535,848 | 3,915,228 | 16,984,949 | 959,197 | 840,253 |

| Sunjin B. S. ITALY SRL | 5,526,194 | 4,055,530 | 6,442,775 | 1,193,790 | 1,219,814 |

2. 연결재무제표 작성기준 및 중요한 회계정책

다음은 연결재무제표 작성에 적용된 중요한 회계정책입니다. 이러한 정책은 별도의 언급이 없다면, 표시된 회계기간에 계속적으로 적용됩니다.

2.1 연결재무제표 작성기준

연결회사의 재무제표는 한국채택국제회계기준(이하 "기업회계기준")에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다. 보다 복잡하고 높은 수준의 판단이 필요한 부분이나 중요한 가정 및 추정이 필요한 부분은 주석3에서 설명하고 있습니다.

2.2 회계정책과 공시의 변경

2.2.1 연결회사가 채택한 제ㆍ개정 기준서 및 해석서

연결회사는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제 ·개정 기준서 및 해석서를 신규로 적용하였습니다.

(1) 기업회계기준서 제1001호 '재무제표 표시' 개정 - 부채의 유동/비유동 분류, 약정사항이 있는 비유동부채

보고기간말 현재 존재하는 실질적인 권리에 따라 유동 또는 비유동으로 분류되며, 부채의 결제를 연기할 수 있는 권리의 행사가능성이나 경영진의 기대는 고려하지 않습니다. 또한, 부채의 결제에 자기지분상품의 이전도 포함되나, 복합금융상품에서 자기 지분상품으로 결제하는 옵션이 지분상품의 정의를 충족하여 부채와 분리하여 인식된 경우는 제외됩니다. 또한, 기업이 보고기간말 후에 준수해야하는 약정은 보고기간말에 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야하는 부채가 보고기간말 현재 비유동부채로 분류된 경우 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 관한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1007호 '현금흐름표', 기업회계기준서 제1107호 '금융상품: 공시' 개정 - 공급자금융약정에 대한 정보 공시

공급자금융약정을 적용하는 경우, 재무제표이용자가 공급자금융약정이 기업의 부채와 현금흐름 그리고 유동성위험 익스포저에 미치는 영향을 평가할 수 있도록 공급자금융약정에 대한 정보를 공시해야 합니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(3) 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

판매후리스에서 생기는 리스부채를 후속적으로 측정할 때 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 리스료나 수정리스료를 산정합니다. 해당 기준서의 제정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(4) 기업회계기준서 제1001호 '재무제표 표시' 개정 - '가상자산 공시’

가상자산을 보유하는 경우, 가상자산을 고객을 대신하여 보유하는 경우, 가상자산을 발행한 경우의 추가 공시사항을 규정하고 있습니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

2.2.2 연결회사가 적용하지 않은 제ㆍ개정 기준서 및 해석서

제정 또는 공표되었으나 시행일이 도래하지 않아 적용하지 아니한 제ㆍ개정 기준서 및 해석서는 다음과 같습니다.

(1) 기업회계기준서 제1021호 '환율변동효과'와 기업회계기준서 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

통화의 교환가능성을 평가하고 다른 통화와 교환이 가능하지 않다면 현물환율을 추정하며 관련 정보를 공시하도록 하고 있습니다. 동 개정사항은 2025 년 1 월 1 일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다. 해당 기준서의 개정이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 기업회계기준서 제1109호 '금융상품', 제1107호 '금융상품: 공시' 개정