|

|

대표이사 확인서-page-001 |

사 업 보 고 서

(제 20 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 3 월 19 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 대상홀딩스(주) |

| 대 표 이 사 : | 최성수 |

| 본 점 소 재 지 : | 서울시 중구 세종대로 9길 41 (서소문동) |

| (전 화) 02-2211-6533 | |

| (홈페이지) https:/www.daesangholdings.com | |

| 작 성 책 임 자 : | (직 책) 경영기획실장 (성 명) 류성호 |

| (전 화) 02-2211-6500 | |

【 대표이사 등의 확인 】

|

|

대표이사 확인서-page-001 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

보고서 제출일 현재, 당사의 연결재무제표에 포함된 회사는 43개사이며, 이 중 상장사가 1개사, 비상장사가 42개사입니다. 연결대상에 포함된 회사의 상세 내역은 아래 상세표를 확인하시기 바랍니다.

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 41 | 2 | 1 | 42 | 12 |

| 합계 | 42 | 2 | 1 | 43 | 13 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

(주)에프앤디넷 | 지분 취득 |

| (주)홍우 | 지분 취득 | |

| 연결 제외 |

Daesang H.K. Ltd. | 법인 청산 |

| - | - |

1-2. 연결재무제표의 연결에 포함된 회사 : 43개사

| 사업년도 | 연결에 포함된 회사명 | 전기대비 연결에 추가된 회사명 | 전기대비 연결에서 제외된 회사명 |

|---|---|---|---|

| 제20기 | 대상(주) 외 42 | (주)에프앤디넷 (주)홍우 |

Daesang H.K. Ltd. |

| 제19기 | 대상(주) 외 41 | 대상펫라이프(주) DSF OR Inc. Daesang Foods Japan Inc. Lucky Foods, LLC. Daesang ChPN Europe 렉스소프트(주) Daesang Australia Pty Ltd |

- |

| 제18기 | 대상(주) 외 34 | (주)홍보에너지 | (주)초록마을 크리스탈팜스(주) |

ㅇ 제20기 연결추가 원인

- 연결추가 : 지분 취득

- 연결제외 : 법인 청산

ㅇ 제19기 연결추가 원인

- 연결추가 : 신규설립 및 지분 취득

ㅇ 제18기 연결추가 및 제외 원인

- 연결추가 : 지분 취득

- 연결제외 : 지분매각 및 합병으로 인한 소멸

※ 당기 이전의 연결범위의 변동에 관한 내용

2023년도중 대상펫라이프(주), DSF OR Inc., Daesang Foods Japan Inc., Daesang ChPN Europe., Daesang Australia Pty Ltd.가 설립되고 Lucky Foods, LLC.와 렉스소프트(주)의 지분을 취득하여 연결대상으로 포함되었습니다.

2022년도중 지분취득을 통해 (주)홍보에너지가 당사 연결대상에 포함되었으며, (주)초록마을은 지분 매각을 통해, 크리스탈팜스(주)는 (주)혜성프로비젼과의 합병을 통해 연결대상에서 제외되었습니다.

2. 회사의 법적 ·상업적 명칭

당사의 명칭은 『대상홀딩스주식회사』라고 표기합니다.

또한 영문으로는 『DAESANG HOLDINGS CO., LTD』라 표기합니다. 단, 약식으로 표기할 경우에는 『대상홀딩스㈜』 또는 『DAESANG HOLDINGS CORP.』라고 표기합니다.

3. 설립일자

당사는 2005년 8월 1일에 설립되었으며 2005년 8월 17일자로 한국거래소 유가증권시장에 주식을 상장하였습니다.

4. 본사의 주소 등

- 주소 : 서울시 중구 세종대로 9길 41

- 전화번호 : 02-2211-6500

- 홈페이지 : www.daesangholdings.com

5. 주요 사업의 내용

당사는 2005년 8월 1일부로 대상㈜로부터 인적 분할하여 사업부문은 대상㈜에 존속시키고, 투자부문은 대상홀딩스㈜로 분리하여 순수지주회사를 설립하고, 보고서 작성기준일 현재 9개의 자회사를 편입하였으며, 자회사 지분소유의 법적 요건인 상장사 지분 30%이상, 비상장사 지분 50%이상을 충족하고 있습니다. 2005년의 분할설립과정을 거쳐 2005년 11월에 900억원 및 2006년 5월에 142억원의 유상증자를 통해 더욱 우량한 재무구조를 갖추었습니다.

당사의 사업영역으로는, 자회사의 자금 및 업무를 지원하거나 자금을 조달하는 사업 및 자회사의 경영자문 등의 컨설팅사업에 주력하고 또한 자회사의 사업영역에 관련된 연구 및 기술개발과 경영정보의 제공, 경영상담업 등으로 정하고 있습니다.

당사는 순수지주회사로서 자회사 등을 통한 배당금수익, 상표권 사용수수료 수입 및 기타 용역 및 투자수익 등이 주요 영업수익을 구성하며, 자회사들의 영업 및 산업의 특성에 큰 영향을 받을 수 밖에 없습니다. 따라서 그룹차원의 정책 및 전략을 개발하여 자회사간의 시너지효과와 경영효율을 극대화함으로써 수익력을 강화하고 한편으로는 경영리스크를 최소화해 나갈 것입니다. 향후 이러한 수익력을 기반으로 안정적인 신규사업을 발굴하여 지속성장 가능한 기업이 되도록 노력할 것입니다.

당사는 연결 관점에서 제공하는 재화나 용역에 근거하여 영업부문을 구분하고 각 부문의 재무정보를 내부의 관리목적으로 활용하고 있는 바, 보고영업부문은 다음과 같으며, 주요 사업부문인 식품 및 소재산업, 건설, 투자부동산 부문에 대해서는 아래에 별도로 기재하는 각 종속회사의 내용을 참조하시기 바랍니다.

| 부문 | 영업의 성격 | 비고 |

|---|---|---|

| 지주사업부문 | 자회사에 대한 자금 및 업무지원사업 및 지적재산권 관리 | 대상홀딩스(주) 등 |

| 식품 및 소재산업 등 | 식품제조업 및 유통 | 대상(주)와 그 종속회사 등 |

| 축산물 유통 | 축산물 유통업 | (주)혜성프로비젼 등 |

| 건설부문 | 기타토목시설물 건설 | 대상건설(주) 등 |

| 투자부동산부문 | 부동산 임대 | 엠플러스사모부동산신탁1호,8호 |

| 정보기술부문 | 정보처리 및 소프트웨어 운영 | 대상정보기술(주) |

| 기타부문 | 기타 | (주)홍보에너지 등 |

보고서 작성 기준일 현재, 당사의 자회사 현황은 다음과 같습니다.

| 회사명 | 지분율(%) | 사업내용 | 상장 여부 |

| 대상(주) | 38.03 | 음식료 가공식품 제조판매 | 상 장 |

| 대상정보기술(주) | 100.00 | 소프트웨어 자문, 개발 및 공급업 | 비상장 |

| 대상커뮤니케이션즈(주) | 100.00 | 홍보 및 행사컨설팅 | 비상장 |

| 대상건설(주) | 100.00 | 토목시설물 건설업 | 비상장 |

| 대상웰라이프(주) | 95.24 | 헬스 및 실버사업 | 비상장 |

| 대상네트웍스(주) | 100.00 | 육류 도소매업 | 비상장 |

| 대상셀진(주) | 100.00 | 미용/의료 소재 사업 | 비상장 |

| (주)혜성프로비젼 | 70.00 | 냉장ㆍ냉동육 도ㆍ소매업 | 비상장 |

| 대상펫라이프(주) | 100.00 | 반려동물 사료 및 관련용품 사업 | 비상장 |

| (주)마이크로알지에스크어스 | 42.06 | 천연 바이오 소재 연구개발업 | 비상장 |

※ 상기 지분율은 총주식수에 대한 지분율을 나타냅니다.

※ 당사는 본 보고서 작성시 아래의 내용에 대해 『연결대상 종속회사 개황』에 구분된 주요종속회사 및 주요자회사를 포함하여 작성합니다.

ㅇ 『Ⅰ. 회사의 개요』 -「회사의 개요」

-「회사의 연혁」

ㅇ 『Ⅱ. 사업의 내용』

ㅇ 『Ⅳ. 이사의 경영진단 및 분석의견』(분.반기 보고서에는 제외)

ㅇ 『ⅩI. 그 밖에 투자자 보호를 위하여 필요한 사항』

당사의 계열회사는 보고서 작성기준일 현재 당사를 포함하여 국내 28개사와 해외 23개사로 구성되어 있습니다.

중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2005년 08월 17일 | 해당사항 없음 |

6. 신용평가에 관한 사항

보고기준일 현재, 당사가 받은 신용등급 현황은 다음과 같습니다.

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2021.04.21 | 회사채 | AA- | NICE신용평가(AAA∼D) | 본평정 |

| 2021.04.21 | 회사채 | AA- | 한신평(AAA∼D) | 본평정 |

| 2022.04.29 | 회사채 | AA- | NICE신용평가(AAA∼D) | 정기평정 |

| 2022.05.10 | 회사채 | AA- | 한신평(AAA∼D) | 정기평정 |

| 2023.05.12 | 회사채 | AA- | NICE신용평가(AAA∼D) | 정기평정 |

| 2023.05.12 | 회사채 | AA- | 한신평(AAA∼D) | 정기평정 |

| 2024.03.27 | 회사채 | AA- | NICE신용평가(AAA∼D) | 본평정 |

| 2024.03.28 | 회사채 | AA- | 한신평(AAA~D) | 본평정 |

※ 주요종속회사 회사의 개요

[대상(주)와 그 주요종속회사]

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 24 | - | 1 | 23 | 5 |

| 합계 | 24 | - | 1 | 23 | 5 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

DAESANG H.K. LTD. | 법인 청산 |

| - | - |

2. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 대상주식회사라고 표기합니다. 영문으로는 DAESANG CORPORATION이라고 표기합니다. 단, 약식으로 표기할 경우에는 대상㈜ 또는 DAESANG CORP.라고 표기합니다.

3. 설립일자 및 존속기간

당사는 조미료 및 식품첨가물 제조업 등을 영위할 목적으로 1956년 1월 31일에 설립되었습니다. 또한, 1970년 4월 1일 한국증권거래소에 상장되어 유가증권시장에서 매매가 개시되었습니다.

4. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 서울특별시 종로구 창경궁로 120 종로플레이스

전화번호 : 02-2220-9500

홈페이지 : http://www.daesang.com

※ 주요 종속회사 회사의 개요

| 법적ㆍ상업적 명칭, | 설립일자 | 사업목적 | 전화번호 | 홈페이지 주소 |

|---|---|---|---|---|

| PT DAESANG INGREDIENTS INDONESIA | 1973년 11월 9일 | 조미료 및 식품첨가물 제조업 | (62) 21 - 4786 - 3124 | http://daesang.id |

| DAESANG VIETNAM CO., LTD. | 1994년 8월 4일 | 조미료 및 식품첨가물 제조업 | (84) 24-37680216~9 | http://miwon.com.vn |

| 대상푸드플러스(주) | 1988년 6월 24일 | 식품첨가물 제조업 | 041-550-7900 | http://www.daesangfoodplus.com |

| (주)대상다이브스 | 1996년 7월 1일 | 가공식품 제조 및 판매 | 02-3290-8717 | http://www.daesangdives.com |

| DAESANG AMERICA.INC | 1994년 1월 28일 | 조미료 및 식품첨가물 및 가공식품 판매업 | (1) 201-488-4010 | https://daesangamerica.com/ |

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

6. 주요 사업의 내용

당사의 사업은 식품 및 소재사업으로 구성되어 있습니다. 식품사업은 '청정원' 및 '종가' 브랜드를 중심으로 장류, 조미료류, 서구식품, 편의식품, 신선식품 등 다양한 제품을 생산 및 판매하고 있으며, 연결 기준 매출비중은 84.9%입니다. 주요 거래처로는 대형할인점 및 대리점 등이 있습니다.

소재사업은 전분 및 당류를 생산하는 전분당 부문과 MSG, 아스파탐, 라이신 등 아미노산을 생산하는 바이오 부문으로 구성되어 있으며, 연결 기준 매출비중은 33.3%입니다. 주요 거래처로는 음료 및 제과 업체 등이 있습니다.

※ 사업부문별 자세한 사항은 'Ⅱ. 사업의 내용'을 참조하시기 바랍니다.

7. 최근 3사업연도 신용평가에 관한 사항

| 평가일 | 평가대상 유가증권 등 |

평가대상 유가증권의 신용등급 |

평가회사 (신용평가등급범위) |

평가구분 |

|---|---|---|---|---|

| 2022.01.14 | 회사채(제145회) | AA- | 한기평(AAA~D) | 본평정 |

| 2022.04.27 | 회사채 | AA- | 한기평(AAA∼D) | 정기평정 |

| 2023.01.05 | 회사채(제146회) | AA- | 한기평(AAA∼D) | 본평정 |

| 2023.05.10 | 회사채 | AA- | 한기평(AAA∼D) | 정기평정 |

| 2024.06.25 | 회사채 | AA- | 한기평(AAA∼D) | 정기평정 |

| 2022.01.17 | 회사채(제145회) | AA- | NICE신용평가(AAA∼D) | 본평정 |

| 2022.04.29 | 회사채 | AA- | NICE신용평가(AAA∼D) | 정기평정 |

| 2023.01.05 | 회사채(제146회) | AA- | NICE신용평가(AAA∼D) | 본평정 |

| 2023.05.12 | 회사채 | AA- | NICE신용평가(AAA∼D) | 정기평정 |

| 2024.01.12 | 회사채(제147회) | AA- | NICE신용평가(AAA∼D) | 본평정 |

| 2024.05.30 | 회사채 | AA- | NICE신용평가(AAA∼D) | 정기평정 |

| 2022.01.17 | 회사채(제145회) | AA- | 한신평(AAA∼D) | 본평정 |

| 2022.05.10 | 회사채 | AA- | 한신평(AAA∼D) | 정기평정 |

| 2023.01.05 | 회사채(제146회) | AA- | 한신평(AAA∼D) | 본평정 |

| 2023.05.12 | 회사채 | AA- | 한신평(AAA∼D) | 정기평정 |

| 2024.01.12 | 회사채(제147회) | AA- | 한신평(AAA∼D) | 본평정 |

| 2024.06.04 | 회사채 | AA- | 한신평(AAA∼D) | 정기평정 |

8. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 1970년 04월 01일 | 해당사항 없음 |

[DSF DE, INC..]

1. 회사의 법적ㆍ상업적 명칭

당사는 대상(주)의 미국법인으로 델라웨어주에 본사를 두고 있는 지주회사로, 명칭은 DSF DE INC.로 표기합니다.

2. 설립일자

당사는 2019년 6월 12일에 설립되어 현재까지 사업을 영위하고 있습니다.

3. 본사의 주소

주소 : 108 West 13th Street, Wilmington, New castle County, Delaware 19801, USA

4. 주요 사업의 내용

당사는 대상(주) 의 미국 해외법인으로 중간지주사 역할을 하고 있습니다.

[대상건설(주)]

1. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 대상건설주식회사라고 표기합니다. 영문으로는 Daesang E&C Co.,Ltd. 라고 표기합니다.

2. 설립일자 및 존속기간

당사는 2000년 6월 1일 건축 및 토목공사 등을 영위할 목적으로 설립되었습니다.

3. 본사의 주소, 전화번호, 홈페이지 주소

주소 : 경기도 남양주시 별내중앙로 26

전화번호 : 031-510-7970

홈페이지 : http://www.daesangenc.com

4. 주요 사업의 내용

당사는 토목공사, 건물 및 아파트 공사 등의 종합 건설업을 영위하고 있습니다. 안정적인 외형 확대를 위하여 탄탄한 수주 포트폴리오로 성장 토대를 구축하고 있습니다.

[대상웰라이프(주)]

1. 회사의 법적, 상업적 명칭

당사의 명칭은 대상웰라이프 주식회사 라고 표기합니다. 단, 영문으로 표기할 경우에는 DAESANG WELLIFE CORPORATION 라 표기합니다.

2. 설립일자 및 존속기간

당사는 소비자의 다양한 건강증진 욕구를 충족 하고자 대상주식회사의 헬스, 실버 사업 부분 양수를 통하여 2017년 10월 24일에 설립된 회사입니다.

3. 본사의 주소, 전화번호, 홈페이지 주소

주 소 : 서울시 종로구 창경궁로 120

전화번호 : 02-2094-5800

홈페이지 : www.daesangwellife.com

4. 주요 사업의 내용

당사는 '사람, 기술, 정보의 조화를 통해 고객을 건강한 삶으로 안내하는 100세 시대의 올바른 개척자'를 비전으로 2017년에 설립되었습니다.주사업분야는 뉴트리션, 건강기능식품, 건강지향식품으로 국내를 비롯하여 해외시장으로 매출을 확장하고 있습니다.당사는 우수한 품질, 고객과의 신뢰, 다양한 욕구충족을 바탕으로, 헬스케어 및 실버시장의 대표 브랜드로 자리매김할 것이며, 지속적인 성장을 통해 사회와 국가 발전에 기여하고자 합니다.

5. 상호 변경

2022년 10월, 대상라이프사이언스 주식회사는 대상웰라이프 주식회사로 상호를 변경하였습니다.

[PT. DAESANG AGUNG INDONESIA]

1. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 PT DAESANG AGUNG INDONESIA 이라고 표기합니다.

2. 설립일자 및 존속기간

당사는 조미료 및 식품첨가 및 가공식품 판매업 등을 영위할 목적으로 1976년 5월 29일에 인도네시아에 설립되었습니다.

3. 본사의 주소, 전화번호, 홈페이지 주소

주소 : Jl. Perintis Kemerkekaan No.1-3, Pulogadung 13260 , Jakarta, Indonesia

전화번호 : +62-21-489-2908

4. 주요 사업의 내용

당사는 조미료를 중심으로 가공식품을 판매하고 있으며 조미료 제품은 Miwon, Bio Miown, IndoRasa, Miwon Plus 브랜드와 가공식품은 Mamasuka 브랜드를 판매하고 있습니다.

[DAESANG EUROPE B.V.]

1. 회사의 법적ㆍ상업적 명칭

당사는 대상(주)의 해외판매법인으로서 네덜란드에 위치하고 있으며, 명칭은 DAESANG EUROPE B.V.로 표기합니다.

2. 설립일자

당사는 1994년 7월 21일에 설립되어 현재까지 사업을 영위하고 있습니다.

3. 본사의 주소 및 전화번호

주소 : Van Heuven Goedhartlaan 937, 1181 LD, Amstelveen, The Netherlands

전화번호 : +31-(0)20-640-6080

4. 주요 사업의 내용 및 설립일자

당사는 대상(주)가 생산하는 식품, 소재사업총괄의 제품군인 청정원, 종가집 제품 및 라이신, 알기닌, 페닐알라닌 등의 사료/식품용 아미노산 외에 해외제조법인에서 생산되는 MSG 제품을 네덜란드를 비롯한 스페인, 프랑스, 독일 등의 유럽 국가들에 판매하고 있습니다.

[(주)혜성프로비젼]

1. 회사의 법적ㆍ상업적 명칭

당사의 명칭은 주식회사 혜성프로비젼 이라고 표기합니다. 단, 영문으로 표기할 경우에는 Haesung Provision CO, LTD. 라 표기합니다.

2. 설립일자 및 존속기간

당사는 수입축산물 도소매업, 수입판매 및 가공판매업을 주목적으로 2003년에 설립되었습니다.

3. 본사의 주소, 전화번호

주 소 : 서울시 강남구 논현로 164, 3층(도곡동, 유니북스빌딩)

전화번호 : 02-529-2225

4. 주요사업의 내용

당사는 외국의 육류생산업체로부터 냉장 및 냉동 육류(우육 및 돈육)를 수입하여, 이를 절단, 소분, 포장하여 도매 및 소매로 국내에서 판매하는 영업을 하고 있습니다.

당사는 우수한 품질, 고객 신뢰, 고객 NEEDS에 충실한 맞춤형 상품공급으로 육류 및 육류가공품 시장에서 국내 1위 공급업체로 자리매김하기 위해 최선을 다할 것이며, 지속적인 성장을 통하여 사회와 국가 발전에 기여하고자 합니다.

[엠플러스사모부동산신탁1호]

1. 회사의 법적, 상업적 명칭

당사 부동산 투자신탁의 명칭은 『엠플러스사모부동산투자신탁1호』라고 표기합니다. 유진투자증권(주)가 판매사이며 자산운용사는 엠플러스자산운용(주)이며, 신탁의유형은 폐쇄형, 사모형, 단위형입니다.

2. 설립일자 및 존속기간

2009. 3.30자로 설립되었으며 그 존속기간은 2009. 3.30 ~ 2027. 3.30까지입니다.

3. 본사의 주소 등

본 투자신탁의 대상이 되는 자산의 소재지는 서울특별시 종로구 관훈동 192-18번지외 3필지에 있으며 용도는 업무시설입니다.

4. 주요사업의 내용

본 투자신탁은 상업용 건물(오피스)을 편입자산으로 하여 투자하는 형태로 증권사에서 부동산펀드를 조성하여 해당 투자자를 모집하고 투자대상 물건에 투자하여 그 수익을 향유하는 형태의 사업구조입니다. 해당 편입자산인 건물의 개요는 다음과 같습니다. 대지면적은 4,703.4㎡, 연면적은 33,408.7㎡이며 지하4층~지상13층의 업무시설인 건물을 임대하는 사업을 운영하는 구조입니다. 주요 수익원은 기업체 등에 임대하는 수익이며 보증금 일정액과 임대료 및 관리비를 수취하여 수익을 발생시키는 구조입니다.

2. 회사의 연혁

가. 당사의 연혁

① 회사의 설립일 : 2005년 8월 1일

본점소재지 : 서울특별시 중구 세종대로 9길 41 (서소문동)

② 경영진 현황

당사의 경영진은 사내이사 4인, 기타비상무이사 2인, 사외이사 2인으로 구성되어

있으며, 임창욱, 최성수 각자 대표이사 체제를 유지하고 있습니다.

| 직 위 | 성 명 | 임 기 | 비 고 |

|---|---|---|---|

| 대표이사, 회장 | 임창욱 | 2023. 3. 24 ~ 2026. 3. 24 | 2023. 3. 24 주주총회에서 재선임 |

| 이사, 부회장 | 박현주 | 2023. 3. 24 ~ 2026. 3. 24 | 2023. 3. 24 주주총회에서 재선임 |

| 대표이사 | 최성수 | 2023. 3. 24 ~ 2026. 3 .24 | 2023. 3. 24 주주총회에서 재선임 |

| 이사, 부회장 | 임세령 | 2024. 3. 26 ~ 2027. 3. 26 | 2024. 3. 22 주주총회에서 재선임 |

| 이 사 | 임정배 | 2022. 3. 25 ~ 2025. 3. 25 | 2022. 3. 25 주주총회에서 재선임 |

| 이 사 | 오연택 | 2023. 3. 24 ~ 2026. 3. 24 | 2023. 3. 24 주주총회에서 신규선임 |

| 사외이사 | 임창규 | 2023. 3. 24 ~ 2026. 3. 24 | 2023. 3. 24 주주총회에서 재선임 |

| 사외이사 | 양동운 | 2023. 3. 24 ~ 2026. 3. 24 | 2023. 3. 24 주주총회에서 재선임 |

| 상근감사 | 강동우 | 2022. 3. 25 ~ 2025. 3. 25 | 2022. 3. 25 주주총회에서 신규선임 |

③ 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2019년 03월 22일 | 정기주총 | - | 사내이사 김훈식 기타비상무이사 임정배 기타비상무이사 박용주 감사 현병훈 |

- |

| 2019년 08월 30일 | - | 대표이사 김준규 | - | 대표이사 김훈식 |

| 2020년 03월 27일 | 정기주총 | 사내이사 최성수 사외이사 임창규 사외이사 양동운 |

주요주주인 사내이사 임창욱 주요주주인 사내이사 박현주 |

사외이사 이근영 사외이사 양원석 |

| 2020년 03월 27일 | - | 대표이사 최성수 | - | 대표이사 김준규 |

| 2021년 03월 26일 | 정기주총 | 주요주주인 사내이사 임세령 | - | 사내이사 김준규 |

| 2022년 03월 25일 | 정기주총 | 감사 강동우 | 기타비상무이사 임정배 기타비상무이사 박용주 |

감사 현병훈 |

| 2023년 03월 24일 | 정기주총 | 기타비상무이사 오연택 | 주요주주인 사내이사 임창욱 주요주주인 사내이사 박현주 사내이사 최성수 사외이사 임창규 사외이사 양동운 |

기타비상무이사 박용주 |

| 2024년 03월 22일 | 정기주총 | - | 주요주주인 사내이사 임세령 | - |

※ 임기만료 및 해임에 계열사 전출, 개인 사유 등으로 인한 사임도 포함.

④ 최대주주의 변동

- 공시대상 기간 동안에 당사의 최대주주는 변동하지 아니하였습니다.

⑤ 상호의 변경

- 공시대상 기간 동안에 당사의 상호는 변동하지 아니하였습니다.

⑥ 회사의 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

- 공시대상 기간 동안 당사의 해당하는 경우는 없습니다.

⑦ 회사가 합병 등을 한 경우 그 내용

- 공시대상 기간 동안 당사가 합병 등을 한 경우는 없습니다.

⑧ 회사의 업종 또는 주된 사업의 변화

- 공시대상 기간 동안 당사의 업종 또는 주된 사업의 변화는 없습니다.

⑨ 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

- 경영활동과 관련된 중요한 사실의 발생

□ PT.JICO AGUNG (현PT DAESANG AGUNG INDONESIA) 자회사 편입

ㅇ 당사는 2013년 11월 29일 식품도매업을 영위하는 PT.JICO AGUNG을

자회사로 편입하였습니다.(당사 지분인수가액 약 122억원, 지분율 51.0%)

□ 아그로닉스(주) 자회사 탈퇴

ㅇ 당사의 자회사인 아그로닉스(주)는 2016년 12월 청산되어 당사의

자회사에서 탈퇴하였습니다.

(관련공시 : 2016년 12월 6일 지주회사의 자회사 탈퇴)

□ 대상라이프사이언스(주) 자회사 편입

ㅇ 당사는 2017년 10월 24일 헬스 및 실버사업을 영위할 목적으로

대상라이프사이언스(주)를 신규설립하여 자회사로 편입하였습니다.

(관련공시 : 2017년 10월 24일 지주회사의 자회사편입)

□ DSH DE INC. 설립

ㅇ 당사는 2019년 1월 2일 미국 소재 해외법인 DSH DE INC.를 설립

하였습니다. (지분율 100%)

□ 대상에이치에스(주) 자회사 탈퇴

ㅇ 당사는 2019년 2월 28일 당사의 자회사 대상에이치에스(주)를

청산하였습니다.

(관련공시 : 2019년 2월 28일 지주회사의 자회사탈퇴)

□ (주)글로벌미트(現 대상네트웍스(주)) 자회사 편입

ㅇ 당사는 2019년 4월 29일 (주)글로벌미트(現 대상네트웍스(주))의 지분

51%를 취득하여 자회사로 편입하였습니다.

(관련공시 : 2019년 4월 29일 지주회사의 자회사편입)

□ 대상셀진(주) 자회사 편입

ㅇ 당사는 2021년 7월 2일 대상셀진(주)를 설립하며

지분 100%를 취득하여 자회사로 편입하였습니다.

(관련공시 : 2021년 7월 2일 지주회사의 자회사편입)

□ 대상커뮤니케이션즈(주) 자회사 편입

ㅇ 당사는 2021년 8월 27일 (주)상암커뮤니케이션즈를 인적분할하여

신설법인인 대상커뮤니케이션즈(주)를 자회사로 편입하였습니다.

(관련공시 : 2021년 8월 27일 지주회사의 자회사편입)

□ (주)상암커뮤니케이션즈의 자회사 탈퇴

ㅇ 2021년 9월 6일 당사가 보유한 (주)상암커뮤니케이션즈의 지분을

전량매도함에 따라 자회사에서 탈퇴하였습니다.

(관련공시 : 2021년 9월 6일 지주회사의 자회사탈퇴)

□ (주)혜성프로비젼 자회사 편입

ㅇ 당사는 2021년 11월 30일 (주)혜성프로비젼의 지분 70%를 취득하여

자회사로 편입하였습니다.

(관련공시 : 2021년 11월 30일 지주회사의 자회사편입)

□ 크리스탈팜스(주) 자회사 편입

ㅇ 당사는 2021년 11월 30일 크리스탈팜스(주)의 지분 70%를 취득하여

자회사로 편입하였습니다.

(관련공시 : 2021년 11월 30일 지주회사의 자회사편입)

□ 크리스탈팜스(주) 자회사 탈퇴

ㅇ 2022년 4월 4일, 당사의 자회사인 (주)혜성프로비젼과의 합병으로

소멸되어 자회사에서 탈퇴하였습니다. (합병기준일 4월 1일)

(관련공시 : 2022년 4월 4일 지주회사의 자회사탈퇴)

□ (주)초록마을 자회사 탈퇴

ㅇ 2022년 4월 29일, 당사가 보유중인 (주)초록마을의 지분 전부를

매각함에 따라 자회사에서 탈퇴하였습니다.

(관련공시 : 2022년 4월 29일 지주회사의 자회사탈퇴)

□ 대상펫라이프(주) 자회사 편입

ㅇ 당사는 2023년 2월 22일 대상펫라이프(주)를 신규 설립하며

지분 100%를 취득하여 자회사로 편입하였습니다.

(관련공시 : 2023년 2월 22일 지주회사의 자회사편입)

□ (주)마이크로알지에스크어스 자회사 편입

ㅇ 당사는 2024년 9월 23일 (주)마이크로알지에스크어스의 지분 42.1%(최대주주)를

취득함에 따라 자회사로 편입하였습니다.

(관련공시 : 2024년 9월 23일 지주회사의 자회사편입)

※ 주요종속회사의 연혁

[대상]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

|---|---|

| 2020.03.01 | 커피 제조 및 판매 사업부문을 (주)대상다이브스(구 대상F&B(주))에 양도 |

| 2021.11.01 | 대상델리하임㈜ 설립 |

| 2021.11.23 | 본점 소재지 변경(서울시 종로구 창경궁로 120 종로플레이스) |

| 2023.01.18 | Daesang Foods Japan Inc.설립 |

| 2023.03.03 | DSF OR Inc.설립 |

| 2023.04.07 | Lucky Foods, LLC. 연결편입 |

| 2023.05.09 | Daesang ChPN Europe 설립 |

| 2023.10.13 | Daesang Australia Pty Ltd 설립 |

| 2024.11.15 | Daesang H.K. Ltd.청산 |

가. 회사의 본점소재지 및 그 변경

당사는 2021년 11월 23일 본점소재지를 '서울특별시 종로구 창경궁로 120 종로플레이스'으로 변경하였습니다. 이는 사업의 효율적인 관리를 위해 사업부간의 시너지를 확대하기 위하여 이전한 것입니다.

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 02월 29일 | - | - | - | 대표이사 정홍언 |

| 2020년 03월 27일 | 정기주총 | 사내이사 임상민 사외이사 권성옥 사외이사 박홍규 사외이사 최종범 사외이사 황성휘 |

대표이사 임정배 | - |

| 2020년 03월 27일 | - | - | - | 사외이사 나양주 사외이사 김병태 상근감사 박시종 |

| 2023년 03월 24일 | 정기주총 | 사내이사 전창근 사외이사 장일혁 사외이사 최성락 |

대표이사 임정배 사내이사 임상민 사외이사 박홍규 사외이사 최종범 |

사외이사 권성옥 사외이사 황성휘 |

다. 최대주주의 변동

최근 5사업연도 간 변동사항은 없습니다.

라. 상호의 변경

최근 5사업연도 간 변동사항은 없습니다.

마. 회사의 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

최근 5사업연도 간 변동사항은 없습니다.

바. 회사가 합병 등을 한 경우 그 내용

2020년 3월에는 그룹내 커피 및 음료사업 성장 확대를 목적으로 2020년 1월 13일자 이사회 결의에 의거하여 (주)대상다이브스(구 대상에프앤비(주))에 커피 제조 및 판매 사업부문을 양도하였습니다.

2021년 11월에는 육가공 사업 확대를 목적으로 2021년 9월 6일자 이사회 결의에 의거하여 대상델리하임(주)를 설립하였습니다.

2023년 1월에는 Daesang Foods Japan Inc.를 설립하고, 2023년 3월에는 DSF OR Inc를 설립하여 연결대상 회사가 추가되었습니다.

2023년 4월에는 자회사인 DSF DE. INC.가 Lucky Foods, LLC. 지분을 인수하여 연결 편입 되었고, 2023년 5월에는 Daesang ChPN Europe 설립하여 연결대상 회사가 추가되었습니다. 2023년 10월에는 Daesang Australia Pty Ltd. 설립하여 연결대상 회사가 추가되었습니다.

2024년 11월 15일에는 Daesang H.K. Ltd.를 청산하였습니다.

사. 회사의 업종 또는 주된 사업의 변화

당사의 업종은 식품 및 소재 등의 제조업입니다.

최근 5사업연도 간 변동사항은 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

최근 5사업연도 간 변동사항은 없습니다.

[PT DAESANG INGREDIENTS INDONESIA]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2020.01 | MSG 생산능력 확대 83,800톤/년 |

| 2020.07 | 전분당 파쇄 Capa. Up 900 → 1,000톤/일 |

| 2021.02 | 대표이사 변경 (한재춘 대표이사) |

| 2021.11 | 사명변경 PT MIWON INDONESIA -> PT DAESANG INGREDIENTS INDONESIA |

| 2024.01 | 대표이사 변경 (공삼재 대표이사) |

[DAESANG VIETNAM CO., LTD.]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2022.01 | 대표이사 변경 (곽영섭 대표이사) |

| 2022.04 | 사명변경 MIWON VIETNAM CO., LTD. -> DAESANG VIETNAM CO., LTD. |

[대상푸드플러스(주)]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2020.12 | 대표이사 변경 (김영주 대표이사) |

| 2021.01 | 유상증자 40억 |

| 2021.06 | 유상증자 30억 |

| 2021.08 | 사명 변경[(주)정풍-> 대상푸드플러스(주)] |

| 2022.10 | 대표이사 변경(진중현 대표이사) |

[(주)대상다이브스](舊 대상에프앤비(주))

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2020.02 | 신주식발행 (400,000주 기명식 보통주식, 발행주식 총수 140,000주 → 540,000주) |

| 2020.02 | 대표이사 변경 (유윤상 대표이사) |

| 2020.03 | 대상㈜ 커피사업부 영업양수도 |

| 2021.07 | (주)씨엔티플라넷(씨앤티마트) 영업양수도 |

| 2023.01 | 사명 변경 (대상에프앤비 주식회사 → 주식회사 대상다이브스) |

[DAESANG AMERICA INC.]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 1994.01 | Miwon America, Inc. 회사 설립 |

| 1997.12 | Daesang America, Inc.로 사명 변경 |

| 2007.11 | 서부 사무소 개설 |

| 2013.12 | Mainstream Division 신설 |

| 2022.02 | 대표이사 변경 (최창우 대표이사) |

| 2024.02 | 대표이사 변경 (박용운 대표이사) |

[DSF DE, Inc]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2019.06 | 회사 설립 |

| 2019.07 | 대표이사 양용택 취임 |

| 2020.02 | 자본금 증자 USD 11Mio |

| 2020.08 | 자본금 증자 USD 3Mio |

| 2022.02 | 대표이사 최창우 취임 |

| 2023.03 | 자본금 증자 USD 29Mio |

[대상건설(주)]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

|---|---|

| 2000.06 | 동서산업㈜의 건설사업부문을 물적분할하여 동서산업건설㈜를 상호로 설립 |

| 2004.11 | 대상그룹 계열사로 편입 |

| 2004.12 | 대표이사 이신재 취임 |

| 2006.11 | 한남건설㈜(대상㈜ 건설사업부문 분할) 흡수합병 |

| 2008.02 | 대주주 변동(동서산업㈜ 100% → 대상홀딩스㈜ 100%) |

| 2008.02 | 자본금 증자 5,250백만원 →13,250백만원 |

| 2008.07 | 상호를 동서건설㈜로 변경 |

| 2018.04 | 대표이사 임용일 취임 |

| 2018.04 | 자회사 동서청정에너지(주) 흡수 합병 |

| 2021.11 | 상호를 대상건설(주)로 변경 |

| 2022.06 | 본점 이전 (경기 남양주시) |

| 2022.11 | 자본금 증자 (13,250백만원 → 13,400백만원) |

| 2023.11 | 대표이사 채승철 취임 |

| 2024.11 | 자본금 증자 (13,400백만원 → 13,550백만원) |

[대상웰라이프(주)]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2017.10 | 회사 설립 (대표이사 김훈식) |

| 2018.03 | 대표이사 최창우 취임 |

| 2018.04 | '웰라이프' 브랜드 및 '뉴케어' 브랜드 양수 |

| 2018.04 | 150,000주 유상증자 |

| 2019.03 | 본사이전 (서울시 마포구 양화로 45) |

| 2021.10 | 대표이사 변경 (서훈교 대표이사) |

| 2021.10 | 대상네트웍스 화장품 사업 영업 양수 |

| 2022.05 | 증자 및 신주발행 (100,000주) |

| 2022.07 | 주식분할 (1:10) |

| 2022.10 | 사명변경 : 대상라이프사이언스 → 대상웰라이프 |

| 2022.10 | 본사이전 (서울시 종로구 창경궁로) |

| 2022.10 | 신주 발행 (150,000주) 및 우리사주조합 설립 |

| 2023.08 | 렉스소프트(주) 추가 투자 및 자회사 편입 |

| 2024.12 | (주)에프앤디넷 인수 및 자회사 편입 |

| 2024.12 | 베트남 대표사무소 설립 |

[PT DAESANG AGUNG INDONESIA]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2013.06 | 지분구조 변경( Dewanto → 대상베스트코, 지분 0.25% 양도) |

| 2013.11 | 지분구조 및 최대주주 변경( 대상 → 대상홀딩스, 지분 51% 양도로 최대주주 변경) |

| 2014.01 | 대표이사 황명철 취임 |

| 2014.07 | 프린팅 신규사업 시작 |

| 2016.12 | 대표이사 장훈 취임 |

| 2020.12 | 대표이사 이상우 취임 |

| 2021.11 | 사명변경 (PT.Jico Agung → [PT DAESANG AGUNG INDONESIA] |

| 2024.08 | 대표이사 장훈 취임 |

[DAESANG EUROPE B.V.]

| 연도 | 주요 내용 |

| 1994년 | 법인 설립 및 조미소재, 아미노산 판매 |

| 1997년 | 사료용 라이신 판매 |

| 2005년 | 식품사업 개시(청정원 제품 판매) |

| 2008년 | 신선사업 개시(종가집 제품 판매) |

| 2013년 | 전분당 제품 판매 |

| 2015년 | 라이신 사업 재개 |

| 2021년 | 대표이사 김민철 취임 |

[(주)혜성프로비젼]

공시대상기간 중 회사의 주된 변동내용은 다음과 같습니다.

| 일자 | 주요내용 |

| 2003.02 | 축산물 도소매 및 무역업 등을 목적으로 대표이사 최광현에 의해 설립(자본금 100 백만원) |

| 2004.02 | 본점을 서울 송파구 잠실동 213-29, 1층 소재로 이전 |

| 2004.04 | 본점을 서울 서초구 양재동 84-4 영진빌딩 6층 소재로 이전 |

| 2006.03 | 본점을 서울 강남구 논현로 26길 28, 1층 (도곡동, 석천빌딩) 소재로 이전 |

| 2015.11 | 자본금을 500백만원으로 증자 |

| 2016.07 | 본점을 서울 강남구 논현로 28길 54, 5층 (도곡동, 덕원빌딩) 소재로 이전 |

| 2020.12 | 본점을 서울특별시 강남구 논현로 28길 54, 6층, 7층 (도곡동, 덕원빌딩) 소재로 이전 |

| 2021.11 | 대주주 변경(대상그룹 계열사 편입) |

| 2022.04 | 혜성프로비젼-크리스탈팜스 합병 |

| 2023.05 | B2C 브랜드 미트프로젝트 자사몰 오픈 |

| 2024.06 | 본점을 서울 강남구 논현로 164, 3층(도곡동, 유니북스빌딩) 소재로 이전 |

| 2024.09 | 한우전문업체 ‘주식회사 홍우’ 인수 |

[엠플러스사모부동산투자신탁1호]

- 2009. 3.30 펀드설립 및 부동산 투자

- 2009. 3.30~2011.12.30 배당수익 지급

- 2011.12.30~2012.3.31 건물내 공조기,냉난방설비 교체

- 2012. 4. 1~ 현재 : 지속적 배당금 지급

- 2014. 3. 31 기존 차입금 536억원이 만기도래 함에 따라 리파이낸싱

- 2017. 3. 29 기존 차입금 536억원이 만기도래 함에 따라 리파이낸싱

- 2019. 3. 29 기존차입금 536억원이 만기도래 함에 따라 리파이낸싱

- 2020. 3. 30 기존차입금 536억원이 만기도래 함에 따라 리파이낸싱

- 2022. 3. 30 기존차입금 536억원이 만기도래 함에 따라 리파이낸싱

- 2024. 3. 30 기존차입금 536억원이 만기도래 함에 따라 리파이낸싱

(2024년 3월 5일 대상홀딩스(주)『타인에 대한 채무보증결정』공시 참조)

3. 자본금 변동사항

당사는 지난 5년간 자본금 변동 사항이 없습니다.

| (단위 : 백만원, 주) |

| 종류 | 구분 | 2024년말 | 2023년말 | 2022년말 | 2021년말 | 2020년말 |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 36,212,538 | 36,212,538 | 36,212,538 | 36,212,538 | 36,212,538 |

| 액면금액(원) | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 36,213 | 36,213 | 36,213 | 36,213 | 36,213 | |

| 우선주 | 발행주식총수 | 913,482 | 913,482 | 913,482 | 913,482 | 913,482 |

| 액면금액(원) | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 913 | 913 | 913 | 913 | 913 | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액(원) | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 37,126 | 37,126 | 37,126 | 37,126 | 37,126 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 66,420,000 | 7,380,000 | 73,800,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 36,212,538 | 913,482 | 37,126,020 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 36,212,538 | 913,482 | 37,126,020 | - | |

| Ⅴ. 자기주식수 | - | - | - | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 36,212,538 | 913,482 | 37,126,020 | - | |

| Ⅶ. 자기주식 보유비율 | - | - | - | - | |

※ 우선주: 의결권은 없으며 보통주의 배당보다 액면금액을 기준으로 하여 연 1%를 금전으로 더 배당하고 보통주식의 배당을 하지 않는 경우에는 우선주식에 대하여도 배당을 아니할 수 있습니다. 우선주식에 대하여 소정의 배당을 하지 아니한다는 결의가 있는 경우에는 그 결의가 있는 총회의 다음 총회부터 그 우선적 배당을 한다는 결의가 있는 총회의 종료시까지는 의결권이 있습니다.

나. 자기주식 취득 및 처분 현황

당사는 2024년 12월 31일 현재, 자기주식을 보유하고 있지 않습니다.

다. 종류주식(명칭) 발행현황

| (단위 : 천원) |

| 발행일자 | 2005년 08월 01일 | |||

| 주당 발행가액(액면가액) | 1,000 | 1,000 | ||

| 발행총액(발행주식수) | 913,482,000 | 913,482 | ||

| 현재 잔액(현재 주식수) | 913,482,000 | 913,482 | ||

| 주식의 내용 |

존속기간(우선주권리의 유효기간) | - | ||

| 이익배당에 관한 사항 | - | |||

| 잔여재산분배에 관한 사항 | - | |||

| 상환에 관한 사항 |

상환권자 | 없음 | ||

| 상환조건 | - | |||

| 상환방법 | - | |||

| 상환기간 | - | |||

| 주당 상환가액 | - | |||

| 1년 이내 상환 예정인 경우 |

- | |||

| 전환에 관한 사항 |

전환권자 | 없음 | ||

| 전환조건 (전환비율 변동여부 포함) |

- | |||

| 발행이후 전환권 행사내역 |

N | |||

| 전환청구기간 | - | |||

| 전환으로 발행할 주식의 종류 |

- | |||

| 전환으로 발행할 주식수 |

- | |||

| 의결권에 관한 사항 | 배당미지급시 의결권 부활 | |||

| 기타 투자 판단에 참고할 사항 (주주간 약정 및 재무약정 사항 등) |

- | |||

5. 정관에 관한 사항

1) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024년 03월 22일 | 제19기 정기주주총회 | 1.이사회 내 위원회를 설치 할 수 있도록 근거규정 마련 2.배당기준일을 주주총회에서 배당 결정 이후의 날로 이사회에서 정할 수 있도록 근거규정 마련 |

기업지배구조 개선을 위한 내용 수정 |

| 2021년 03월 26일 | 제16기 정기주주총회 | 1.배당기준일 및 발행시기와 관계 없이 모든 주식에 대하여 동등하게 배당하자는 취지에 맞춰 관련 조항 개정 2. 상법 제409조 제3항 개정에 따라, 전자투표제를 도입할 경우, 출석주주의 과반수의 찬성으로 감사를 선임 할 수 있도록 조항 개정 3. 전자등록제도 도입으로 증권의 명의개서 대행업무가 사라짐에 따라 해당 현황을 반영하여 문구 수정 4. 주주총회의 구분 및 소집시기와 이익 배당 지급 기준일을 주주명부 폐쇄 기준일과 통일하도록 문구 수정 (기준일은 변동 없음) |

상법 및 시행령 개정에 따른 내용 수정 |

| 2020년 03월 27일 | 제15기 정기주주총회 | 1. 회사의 공고방법 변경 (한국경제신문 → 인터넷홈페이지) 2. 이사회에 관한 사항들 변경 ① 소집권자 : 대표이사 → 이사 ② 의장 : 대표이사 → 이사회에서 정함 ③ 의장 유고시 대행자 및 그 순서 : 이사회에서 정함 |

기업지배구조 개선 권고따른 내용 수정 |

| 2019년 03월 22일 | 제14기 정기주주총회 | 1. 전자증권 제도 도입에 따라 주권은 전자등록한다는 등 제도 도입 및 운영을 위한 규정 신설 2. 주식 및 전환사채, 신주인수권부 사채 발행 및 배정에 있어 자본시장법상의 상장법인의 주식의 발행 및 배정 등에 관한 특례규정 상의 유상증자 배정방식의 유형 반영 |

전자증권제도 도입 및 자본시장법 개정에 따른 정관 변경 |

2) 사업목적 현황

보고기준일 현재 정관에 기재된 당사의 사업목적은 다음과 같습니다.

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 자회사의 지분소유를 통해 자회사의 사업내용을 지배하는 지주사업 | 영위 |

| 2 | 자회사 등(자회사, 손자회사 및 손자회사가 지배하는 회사를 포함한다. 이하 같다)에 대한 자금 및 업무지원 사업 |

영위 |

| 3 | 자회사 등에 자금지원을 위한 자금조달 사업 | 영위 |

| 4 | 자회사 등과 상품의 공동개발ㆍ판매 및 설비ㆍ전산시스템 등의 공동활용 등을 위한 사무지원 사업 |

영위 |

| 5 | 경영자문 및 컨설팅업 | 영위 |

| 6 | 연구 및 기술개발과 기술정보의 제공업 | 미영위 |

| 7 | 시장조사 및 경영상담업 | 영위 |

| 8 | 브랜드 및 상표권 등 지적재산권의 관리 및 라이센스업 | 영위 |

| 9 | 부동산업 및 임대업 | 미영위 |

| 10 | 국내외 광고의 대행업 및 광고물의 제작 및 매매 | 미영위 |

| 11 | 교육서비스업 | 영위 |

| 12 | 자원개발사업 | 미영위 |

| 13 | 위 각호에 관련된 투자 및 부대사업 | 영위 |

보고기준일 현재 당사가 직접 영위하고 있지 아니한 사업목적들의 경우, 해당 사업을 영위하는 자회사들을 통해 해당 사업을 운영하고 있습니다.

II. 사업의 내용

1. 사업의 개요

당사는 대상그룹의 지주회사입니다.

지주회사의 설립목적은 상호출자지분의 해소 및 지배구조의 단순화를 통해 지배구조의 투명성을 더욱 높이고, 소유와 경영을 분리함으로써 각 사별 책임경영체제를 확립하여 경영의 효율성을 제고하며, 투명경영의 원칙과 정보공개의 원칙을 준수함으로써 주주중시의 경영을 실현하기 위함입니다. 아울러 사업성 있는 신규사업의 발굴과 경쟁력 중심의 기존사업의 재검토를 통해 궁극적으로 주주가치의 극대화를 실현하고자 하는데 있습니다. 따라서 각 사업부문은 사업특성에 맞는 전문분야에서 신속하고 전문적인 의사결정이 가능하게 될 뿐만 아니라, 사업부문별 전문화된 사업영역에 핵심역량을 집중함으로써 경쟁력제고 및 경영위험의 분산효과를 기대하고 있습니다.

이러한 목적으로 당사는 2005년 8월 1일부로 대상㈜로부터 인적 분할하여 사업 부문은 대상㈜에 존속시키고, 투자부문은 대상홀딩스㈜로 분리하여 순수지주회사를 설립하여 보고서 작성기준일 현재 9개의 자회사를 편입하였으며, 지주회사의 자회사 지분소유의 법적 요건인 상장사 지분 30%이상, 비상장사 지분 50%이상을 충족하고 있습니다. 2005년의 분할설립과정을 거쳐 2005년 11월에 900억원 및 2006년 5월에 142억원의 유상증자를 통해 더욱 우량한 재무구조를 갖추었습니다.

당사는 연결 관점에서 제공하는 재화나 용역에 근거하여 영업부문을 구분하고 각 부문의 재무정보를 내부의 관리목적으로 활용하고 있는 바, 7개의 보고영업부문은 다음과 같으며, 주요 사업부문인 식품 및 소재산업, 건설, 투자부동산 부문에 대해서는 아래에 별도로 기재하는 각 종속회사의 내용을 참조하시기 바랍니다.

| (단위: 백만원) |

| 부문 | 영업의 성격 | 비고 | 당기 매출* |

|---|---|---|---|

| 지주사업부문 | 자회사에 대한 자금 및 업무지원사업 및 지적재산권 관리 | 대상홀딩스(주) 등 | 44,225 |

| 식품 및 소재산업 등 | 식품제조업 및 유통 | 대상(주)와 그 종속회사 등 | 4,745,285 |

| 축산물 유통 | 축산물 유통업 | (주)혜성프로비젼 등 | 577,558 |

| 건설부문 | 기타토목시설물 건설 | 대상건설(주) 등 | 153,492 |

| 투자부동산부문 | 부동산 임대 | 엠플러스사모부동산신탁1호,8호 | 15,319 |

| 정보기술부문 | 정보처리 및 소프트웨어 운영 | 대상정보기술(주) | 92,699 |

| 기타부문 | 기타 | (주)홍보에너지 등 | 20,958 |

*당기 매출은 2024년 연결조정 전 각 사업부문의 매출액입니다.

당사의 사업영역인 지주사업부문은, 자회사의 자금 및 업무를 지원하거나 자금을 조달하는 사업 및 자회사의 경영자문 등의 컨설팅사업에 주력하고 또한 자회사의 사업영역에 관련된 연구 및 기술개발과 경영정보의 제공, 경영상담업 등으로 정하고 있습니다. 당사는 순수지주회사로서 자회사 등을 통한 배당금수익, 상표권사용료 수입 및 기타용역과 투자수익 등이 주요 영업수익을 구성하며, 자회사들의 영업 및 산업의 특성에 큰 영향을 받을 수 밖에 없습니다. 따라서 그룹차원의 정책 및 전략을 개발하여 자회사간의 시너지효과와 경영효율을 극대화함으로써 수익력을 강화하고 한편으로는 경영리스크를 최소화해 나갈 것입니다.

2024년 당사의 연결 조정 후 매출액은 5조 3,579억원이며, 별도 매출액은 442억원입니다. 연결매출액은 당사 및 연결종속회사들의 매출로 구성되며 각 영업부문에 대한 매출액인 '4. 매출 및 수주상황' 과 '7. 기타 참고사항'을 참조하여 주시기 바랍니다.

[대상(주)와 그 종속회사의 사업내용]

당사의 사업부문은 식품 및 소재 사업 부문으로 구성되어 있습니다. 식품사업은 국내 대표적인 종합 식품 브랜드인 '청정원'을 중심으로 '순창고추장' 등 전통 장류부터 '미원' 등의 조미료류, 식초, 액젓 등의 농수산식품, 서구식품, 육가공식품, 냉동식품, 편의식품(안주야, 호밍스 등) 등을 생산 판매하고 있습니다. 또한 국내 대표적인 김치 브랜드인 '종가'를 중심으로 맛김치, 포기김치, 총각김치 등의 김치류 및 반찬류, 두부류 등의 신선식품을 생산, 판매하고 있습니다. 소재사업은 국내 최대의 전분 및 전분당 생산규모를 보유한 전분당 사업과 MSG, 핵산, 아스파탐, L-페닐알라닌, 라이신, 아르기닌, 트립토판 등을 생산하는 바이오 사업으로 구성됩니다. 또한 주요 종속회사로는 인도네시아 지역에서 전분당, 조미료 사업을 영위하는 PT DAESANG INGREDIENTS INDONESIA, 베트남 지역에서 식품 및 소재사업을 영위하는 DAESANG VIETNAM, 국내에서 소스 및 추출농축류, 김 사업을 영위하는 대상푸드플러스(주)가 있습니다. 또한, 잼류 및 커피사업을 영위하는 (주)대상다이브스가 있습니다. 조미료 및 식품첨가물 및 가공식품 판매업을 영위하는 DAESANG AMERICA INC.가 있습니다.

2024년 말, 연결 매출액은 42,551억이며, 식품부문 매출액이 36,143억(84.9%), 소재부문 매출액이 14,187억(33.3%), 연결조정이 -7,779억(-18.2%)으로 구성되어 있습니다. 대상㈜별도 부문의 세부 품목별 매출액 및 주요 제품의 가격변동 추이는 아래의 주요 제품,서비스 등 을 참고하여 주시기 바랍니다.

또한, 대상㈜ 별도 부분의 매출액은 수출 21.9%, 내수 78.1%로 이루어져 있으며 PT DAESANG INGREDIENTS INDONESIA는 수출 23.8%, 내수 76.2%로 이루어져 있고, DAESANG VIETNAM의 매출액은 수출 6.3%, 내수 93.7%로 이루어져 있고, 대상푸드플러스(주)의 매출액은 100% 내수로 이루어져 있습니다. (주)대상다이브스의 매출액은 수출 1.2%, 내수 98.8% 로 이루어져 있습니다. DAESANG AMERICA INC.의 매출액은 수출 2.7%, 내수 97.3%로 이루어져 있습니다.

당사는 시장의 선도적 지위를 구축하기 위하여 신성장 카테고리의 육성, 전략제품의 시장지위 강화, 제품 포트폴리오 최적화를 통하여 제품 역량을 강화하고 있습니다. 채널별 역량 강화를 위하여 부문별 책임경영을 기반으로 대리점/온라인 채널 역량강화, B2B 시장 확대 등의 전략을 실행하고 있으며, 해외사업 강화를 위하여 글로벌 전략 기능을 강화하고 해외 제조 거점의 현지 사업을 확장하고 있습니다. 또한 미래 성장동력 발굴을 위하여 신사업/신제품 성공을 위한 제품개발 프로세스 개선 및 기초소재 연구 개발 역량을 강화하고 있으며 이를 위한 마케팅, R&D, 전략 인재에 대한 육성을 강화하고 있습니다. 식품사업부문의 주요 매출처로는 이마트, 홈플러스, 농협하나로마트 등의 대형할인점 및 B2B, 쿠팡 등의 이커머스와 거래하고 있습니다. 소재사업부문에서는 국내외의 주요 음료 및 제과 등의 식품업계와 제약, 사료, 화장품, 기타산업 등 다양한 산업의 업체들과 거래를 하고 있습니다.

[주요종속회사 DSF DE INC의 사업내용]

당사는 대상주식회사의 해외법인으로 미국에 소재하고 있으며 Daesang Foods USA, INC. 를 비롯한 3개의 법인을 자회사로 두고 있는 지주회사 입니다.

당사는 순수지주회사로 별도의 영업 영역이 없으며, 2024년 매출액은 없습니다.

[주요 종속회사 대상건설(주)의 사업내용]

당사는 도로, 항만, 철도, 환경 등 토목사업 뿐만 아니라 건축 및 주택사업 등을 주요사업으로 하고 있습니다. 당사가 속한 업종은 정부의 사회간접시설에 대한 투자규모, 타산업의 경제 활동 수준 및 기업의 설비투자 등에 의하여 파생되므로 경기에 민감합니다. 아울러 다른산업에 비하여 생산, 고용, 그리고 부가가치의 창출측면에서 높은 유발효과를 갖고 있어 정부에 의한 국내 경기조절의 주요한 수단으로 활용되는 등, 경제성장 및 장단기 경기변동에 따라 상당한 영향을 받을 수 있습니다.

2024년 당사의 매출액은 1,527억원 입니다.

[주요종속회사 대상웰라이프(주)의 사업내용]

당사는 건강식품 산업을 영위하고 있습니다.

건강식품 산업은 진입장벽이 낮고 산업의 시장 자체가 성장하여 많은 사업체가 참여 하고 있습니다. 산업의 특성상 신뢰성이 가장 큰 고객의 판단 요소이기 때문에 브랜드 인지도가 강한 상위 업체에 유리하며, 다양한 고객 니즈에 따라 개별 품목들의 유행 속도가 빨라져 다품종 소량생산의 특성을 보이기도 합니다.

건강식품 사업은 소득 수준의 상승과 고령화로 인해 사람들의 건강에 대한 관심이 높아지면서 건강식품에 대한 수요도 증가하고 있습니다.

고객의 소비패턴 및 니즈가 다양하게 확장되어 수요 저변도 확대됨에 따라 건강식품 시장은 단순한 외향적 성장을 넘어, 지속 가능한 성장을 이룰 것으로 전망됩니다.

참고로 당사는 2022년 10월, 상호명을 대상라이프사이언스(주)에서 대상웰라이프(주)로 변경하였습니다.

2024년 당사의 매출액은 3,027억원입니다.

[주요종속회사 PT. DAESANG AGUNG INDONESIA의 사업내용]

당사는 조미료를 중심으로 가공식품을 판매하고 있으며 조미료 제품은 Miwon, Bio Miown, IndoRasa, Miwon Plus 브랜드와 가공식품은 Mamasuka 브랜드를 판매하고 있습니다.

2024년 당사의 매출액은 1,868억원입니다.

[주요종속회사 DAESANG EUROPE B.V.의 사업내용]

당사는 대상(주)가 생산하는 식품, 소재사업총괄의 제품군인 청정원, 종가집 제품 및 라이신, 알기닌, 페닐알라닌 등의 사료/식품용 아미노산 외에 해외제조법인에서 생산되는 MSG 제품을 네덜란드를 비롯한 스페인, 프랑스, 독일 등의 유럽 국가들에 판매하고 있습니다.

2024년 당사의 매출은 1,526억원입니다.

[주요종속회사 (주)혜성프로비젼의 사업내용]

당사는 외국의 육류생산업체로부터 냉장 및 냉동 육류(우육 및 돈육)를 수입하여, 이를 절단, 소분, 포장하여 도매 및 소매로 국내에서 판매하는 영업을 하고 있습니다.

당사는 수입축산물 유통을 주력으로 영위하는 업체로서 미국, 호주산 등 다양한 국가별 냉장 및 냉동육류 브랜드 상품을 취급하는 가운데 우육품목 비중이 통상적으로 총 매출의 80%가량 차지하고 있습니다. 당사의 주요 매출 채널은 대형할인점, 온라인 쇼핑몰, 슈퍼마켓 등의 B2C채널과 외식업체, 도매업체, 실수요가공장 등의 B2B채널로 구성되어 있습니다.

2024년 당사의 매출은 4,205억원 입니다.

[주요종속회사 엠플러스사모부동산투자신탁1호의 사업내용]

당사는 부동산 임대 및 관리를 주요사업으로 하고 있습니다.

부동산 임대,관리업은 일반적으로 아파트, 판매시설, 오피스텔 등과 같은 주거문화의 모든 부분을 고려하는 산업으로 투입 자본의 규모가 크고 개발계획부터 완료까지 장기간의 시간이 소요됩니다.

아울러 경기변화와 정부의 부동산 정책에 의해 많은 영향을 받고 있습니다. 경기순환주기에 따라 확장, 과열, 수축, 침체를 반복하며 경기의 부침에 따라 변동하는 특성을 가진 경기의존적인 산업입니다.

이에 따라 부동산 경기 현황뿐 아니라 금리, 정책 등 대외적인 변화에 크게 영향을 받고 있습니다. 또한, 사업 성공시 높은 수익률이 보장되지만 위험 역시 높아 비용 대비 수익성을 면밀하게 판단해야하는 산업입니다.

2024년 당사의 매출액은 135억원입니다.

2. 주요 제품 및 서비스

당사는 순수지주회사로서 별도의 사업영역이 없습니다.

따라서 주요 제품 및 서비스는 모두 연결 혹은 주요종속회사 기준으로 작성합니다.

[대상 및 그 주요종속회사의 주요 제품 및 서비스]

(1) 연결회사의 주요 제품의 내용

<식품사업>

1996년부터 도입한 국내 대표적인 종합 식품 브랜드인 '청정원'을 중심으로 '순창고추장', '햇살담은간장' 등 전통 장류부터 '미원', '감치미' 등의 조미료류, 식초, 액젓 등의 농수산식품, 서구 식품, 육가공 식품, 냉동식품, 온라인 전용 브랜드 ‘집으로ON' 등을 생산 판매하고 있습니다. 1987년부터 도입한 국내 대표적인 브랜드인 ‘종가’은 글로벌 김치 브랜드 ‘종가’와 별도 운영해 왔지만, 일관적인 글로벌 커뮤니케이션 활동을 전개하기 위하여 2022년 ‘종가(JONGGA)’로 브랜드를 통합하였고, '종가’ 브랜드를 통하여, 한국의 정통 김치를 중국, 미국, 유럽, 베트남 등 생산기지를 구축하여 생산, 판매하고 있습니다. 한편 2021년 HMR편의식 브랜드 ‘호밍스’를 론칭하여 국·탕·찌개, 야식, 냉동밥 등의 가정용 편의식을 생산 판매하고 있습니다. 또한 2019년에 B2B 식자재 유통사업의 합병으로 농산물, 수산물, 축산물, 해외소싱 등에 대해 경쟁력 있는 상품 소싱을 진행하고 있으며 이를 기반으로 B2B 시장에서의 지위 확대를 목표로 하고 있습니다.

PT DAESANG INGREDIENTS INDONESIA[구 PT MIWON INDONESIA]는 MSG를 기반으로 한 조미료와 전분당 사업, 그리고 글루타민, 시트룰린 등 아미노산사업을 영위 하고 있습니다. 조미료 제품은 Miwon, Bio Miwon, IndoRasa, Miwon Plus 브랜드와, Orgami 액상 비료 브랜드를 생산·판매하고 있습니다.

또한, DAESANG VIETNAM[구 MIWON VIETNAM]은 1996년 MIWON 브랜드를 통해 MSG사업에 진출한 이래, 종합식품회사로 도약하기 위해 베트남에서 가장 일반적인 종합 조미료 사업과 더불어 전분당 사업 등 소재 사업을 영위하고 있습니다. 또한, 식품사업부문은 김, 소스, 떡볶이 사업을 집중적으로 확대하여, 가공식품 시장을 선도하고 있습니다.

또한 글로벌 식품사업 확대를 위하여 중국에서 2020년 신규 공장 운영을 시작하였으며, 일본에서는 2023년 현지 자회사를 통해 식품 제조업체를 인수하였습니다. 미국에서는 2022년 LA 공장 완공 및 2023년 현지 식품 제조업체를 인수하여 기존 법인의 현지 제조 기반 확대 및 신규 법인의 제조 인프라를 활용한 김치, 편의식, 소스, 고추장 등 다양한 K-Food의 현지 생산을 확대하고 있습니다. 이로 인한 매출 확대가 예상됩니다. 한편 2023년 폴란드 현지 업체와 합작법인을 설립하였으며, 향후 김치공장 건설을 통해 유럽 시장을 적극 공략할 계획입니다. 2023년에는 호주 법인을 설립하여, 신규 시장 개척 및 현지 제조 역량을 활용한 사업을 확대해 가고 있습니다.

더불어, 포장김치 부문에서 독보적인 브랜드로 자리 잡은 ‘종가’ 김치는 미주와 유럽 아시아 등 세계 60여 개국에서 판매되고 있습니다. 특히 한국 김치 수출량의 55% 이상을 차지하고 있으며, 국내 김치 최초로 할랄(HALAL) 인증과 코셔(KOSHER) 인증을 받았습니다. 이외 당사의 해외법인을 통하여 김치류, 장류, 라면, 편의식, 육가공류, 김류, 소스류 등 다양한 제품을 제조, 유통, 판매하고 있습니다.

대상푸드플러스㈜[구 ㈜정풍]은 추출·농축 기술을 기반으로 소스 및 추출농축류, 분말류 사업을 영위하고 있으며, 추가로 "김"사업 영역까지 확장해 글로벌 시장 개척 및 신규 시장 확장을 통한 지속 성장 가능한 사업 기반을 구축하고자 합니다. 또한 ㈜대상다이브스[구 대상에프앤비㈜]는 기존 잼, 차, 커피 제조 사업 외에도 카페 부자재 온라인 사업을 추가하여, 제조, 판매 노하우에 유통경쟁력을 통합한 카페 자재 토탈 솔루션 기업으로 사업을 확장하고 있습니다. 더불어 육가공 사업의 전문성 강화 및 확대를 위해 2021년 햄, 소시지, 베이컨 등을 전문적으로 제조하는 대상델리하임㈜를 설립하여 운영하고 있습니다. DAESANG AMERICA INC.는 김치, 고추장/소스, 김, 편의식 등 가공식품 및 MSG, 아미노산 등 식품 및 사료 소재를 판매하고 있으며, 식품 사업은 JONGGA, O’FOOD, CHUNG JUNG ONE 등의 브랜드를 판매하고 있습니다.

< 소재사업 >

전분당 사업은 국내 최대의 전분 및 전분당 생산규모를 보유하고 있으며, 옥수수를 가공하여 제빵, 제과, 가공식품 원료로 사용되는 일반 전분류와 제지, 섬유, 특수식품 등에 사용되는 변성전분류, 그리고 과당, 물엿, 저감미당, 포도당 등 감미부여 당류, 기능성 추가한 올리고당 및 덱스트린 등 각종 제품을 생산하고 있습니다. 또한 미래시장을 선점하기 위해 신규 기능성 제품을 꾸준히 개발해 나가고 있습니다.

바이오 부문은 MSG, 라이신, 핵산, 아스파탐, L-페닐알라닌, L-글루타민, L-아르기닌, L-히스티딘, L-트립토판 등의 사업을 영위하며, 전 세계 시장에 공급하고, 다양한 제품 Line up을 통해 생활용품, 건강식품, 의약 원료 등의 사용 영역 확대를 통해 고객의 Needs에 부합하고 있습니다.

필수아미노산 중 하나인 라이신 및 기능성 사료용 아미노산(L-아르기닌, L-트립토판 등)은 발효기술을 바탕으로 제조하여 세계 사료업계에 공급하고 있습니다. 라이신 및 기능성사료용 아미노산은 가축의 성장에 반드시 필요한 필수아미노산입니다.

PT DAESANG INGREDIENTS INDONESIA는 옥수수를 원재료로 한 전분당 제품인 옥수수 전분 및 고과당, 액당, 저감미당, 부제품을 제조 및 판매하고 있습니다. DAESANG VIETNAM은 한국 최대의 전분 및 전분당 생산규모를 보유하고 있는 모기업 대상의 노하우를 바탕으로, 2005년 전분당 사업을 시작한 이래, 일반/변성전분, 물엿을 생산 판매하고 있으며, 특히 물엿은 뛰어난 기술력을 무기로 사업을 전개하고 있습니다. DAESANG AMERICA INC.의 소재 사업은 MIWON, SEWON, NAMINO 등의 브랜드를 판매하고 있습니다.

(2) 연결회사의 주요 제품등의 현황

(가) 사업부문별

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 회사명 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액(비율) |

|---|---|---|---|---|---|---|

| 식품 | 대상(주) | 제품 상품 |

조미료류, 장류, 종합양념류, 냉동식품류, 육가공류, 건강식품류, 신선식품류, 물류 외 |

조미료, 식품첨가물, 김치류 반찬류, 물류대행 등 |

청정원, 미원, 종가 등 | 3,614,308(84.9%) |

| PT DAESANG INGREDIENTS INDONESIA, DAESANG VIETNAM, 대상푸드플러스(주), (주)대상다이브스, DAESANG AMERICA INC. 외 | 제품,상품 | 조미료 외 | 조미료, 액상비료, 식품가공산업원료, |

MIWON, BIO MIWON, IndoRasa, JONGGA 등 |

||

| 소재 |

대상(주) PT DAESANG INGREDIENTS INDONESIA, DAESANG VIETNAM, DAESANG AMERICA INC. 외 |

제품 | 전분, 당, 라이신, 바이오류 | 식품가공산업원료, 사료첨가제 등 |

- | 1,418,743(33.3%) |

| 조정및제거 | - | - | - | 매출 조정 등 | - | -777,916(-18.2%) |

| 합계 | - | - | - | - | - | 4,255,135(100.0%) |

(나) 대상(주) 별도 품목별 매출액 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원) |

| 회사명 | 품목 | 금액 | 비중 |

|---|---|---|---|

| 대상(주) | 조미료류 | 271,778 | 7.8% |

| 장류 | 264,750 | 7.6% | |

| 서구식품 | 582,032 | 16.7% | |

| 육가공 | 223,947 | 6.4% | |

| 편의식품 | 222,559 | 6.4% | |

| 신선식품 | 524,200 | 15.0% | |

| 기타 | 409,510 | 11.8% | |

| 소재류 | 986,246 | 28.3% | |

| 총합 | 3,485,020 | 100.0% |

(3) 주요제품의 가격변동추이

| (기준일 : | 2024년 12월 31일 | ) | (단위: 원, Rp, VND) |

| 사업부문 | 회사명 | 품 목 | 제71기 | 제70기 | 제69기 | 통화 | |

|---|---|---|---|---|---|---|---|

| 종류 | 단위 | ||||||

| 식품 | 대상(주) | 감칠맛미원 | 1kg | 22,000 | 22,000 | 22,000 | KRW |

| 한우 감치미 | 300g | 8,800 | 8,800 | 8,220 | KRW | ||

| (현미)찰고추장 | 3kg | 47,000 | 47,000 | 42,400 | KRW | ||

| 재래식안심生된장 | 2.8kg | 21,600 | 21,600 | 19,640 | KRW | ||

| 자연숙성조림간장 | 840ml | 7,580 | 7,180 | 7,180 | KRW | ||

| 순창쌈장 | 500g | 5,400 | 5,400 | 4,900 | KRW | ||

| 시원깔끔포기김치 | 3.3kg | 36,900 | 34,800 | 34,800 | KRW | ||

| 국산콩두부(부침) | 300g | 4,050 | 4,050 | 4,050 | KRW | ||

| PT DAESANG INGREDIENTS INDONESIA | MSG | 1kg | 28,975 | 30,679 | 28,938 | IDR | |

| 대상푸드플러스(주) | 마른김(재래김) | 속 | 9,112 | 5,007 | 4,038 | KRW | |

| 초단맛장소스 | 2.23kg | 3,000 | 2,975 | 2,615 | KRW | ||

| DAESANG VIETNAM | MSG | 1kg | 50,830 | 50,174 | 50,551 | VND | |

| 종합조미료 | 1kg | 28,821 | 29,010 | 29,227 | VND | ||

| 소재 | 대상(주) | 전분당 | 1ton | 650,000 | 775,000 | 754,000 | KRW |

| 라이신 | 1kg | 2,214 | 2,009 | 2,453 | KRW | ||

| DAESANG VIETNAM | 일반전분 | 1kg | 13,580 | 12,941 | 12,209 | VND | |

| PT DAESANG INGREDIENTS INDONESIA | 전분당 | 1kg | 6,308 | 6,418 | 6,620 | IDR | |

(가) 가격산출기준

당사의 가격산출기준은 연간 소매가를 단순평균한 가액입니다.

(나) 주요 가격변동원인

당사 및 종속회사의 주요 가격변동요인은 원재료 가격변동 및 생산비용 증가에 따른 원가상승과 글로벌 시장 공급 및 수요에 따른 가격 변동 입니다.

[DSF DE INC의 주요제품 및 서비스]

당사는 Daesang Foods USA, INC.를 비롯한 3개의 법인을 자회사로 두고 있는 순수지주회사로 별도의 영업 영역은 없습니다.

[대상건설(주)의 주요제품 및 서비스]

당사는 도로, 항만, 철도, 환경 등 토목사업과 건축 및 주택건설사업 등을 주요사업으로 하고 있습니다. 당사는 경영상태와 신인도 제고에 주력하여 토목부문은 관급위주의 수주를 통하여 도로, 하수처리시설 ,산업단지를 위주로 시공하고 있습니다. 건축부문은 관급 수주로 의료시설, 학교등의 공공건물 건축하고 있고 공공주택, 물류센터 등 민간 수주를 통하여 주로 시공하고 있습니다.

당사의 부문별 매출현황은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 2024년 | 2023년 | 2022년 | |||

| 시공실적 | 비중 | 시공실적 | 비중 | 시공실적 | 비중 | |

| 건축부문 | 102,584 | 67.2% | 183,215 | 84.0% | 312,430 | 91.1% |

| 토목부문 | 49,863 | 32.6% | 34,510 | 15.8% | 30,097 | 8.9% |

| 전력수입 | 298 | 0.2% | 316 | 0.1% | 397 | 0.1% |

| 합 계 | 152,745 | 100.0% | 218,041 | 100.0% | 342,924 | 100.0% |

[대상웰라이프(주)의 주요제품 및 서비스]

당사는 2002년부터 건강기능식품 브랜드인 '웰라이프' 를 중심으로 '클로렐라', '홍삼' 등 을 판매하고 있으며, 2008년부터는 뉴트리션 브랜드인 '뉴케어' 를 중심으로 임상영양제품 및 환자용 영양식제품을 판매하고 있습니다. 2018년에는 '뉴케어 마이밀'을 출시하였고, 뉴케어 마이밀은 2019년부터 독립 브랜드 '마이밀'로 시장에 출시하여 판매하고 있습니다.

당사의 부문별 매출 현황은 다음과 같습니다.

| (단위: 백만원) |

| 사업부문 | 세부내용 | 2024년 | 2023년 | 2022년 |

| 건강식품사업 | 건강식품 등 | 301,313 | 303,130 | 273,118 |

| 기타 | 기타 | 1,372 | 5,814 | 1,868 |

| 계 | 302,685 | 308,944 | 274,986 |

[PT. DAESANG AGUNG INDONESIA의 주요제품 및 서비스]

당사는 조미료 및 가공식품을 판매하고 있으며 조미료 제품은 Miwon, Bio Miwon, IndoRasa, Miwon Plus 브랜드와 가공식품은 Mamasuka 브랜드를 판매하고 있습니다.

당사 매출현황 현황은 아래와 같습니다.

| (단위: 백만원) |

| 사업부문 | 세부내용 | 2024년 | 2023년 | 2022년 |

| 가공식품사업 | MSG, 김 등 | 186,826 | 189,882 | 179,809 |

[DAESANG EUROPE B.V.의 주요 제품 및 서비스]

당사는 1994년부터 대상(주)가 생산하는 청정원, 종가집 제품 및 라이신, 알기닌, 페닐알라닌과 MSG 등의 식품 소재를 유럽 지역에 판매하고 있습니다.

당사 매출현황 현황은 아래와 같습니다.

| (단위: 백만원) |

| 부분 | 2024년 연간 | 2023년 연간 | 2022년 연간 |

|---|---|---|---|

| 식품 및 소재 | 152,573 | 140,532 | 169,392 |

[(주)혜성프로비젼의 주요제품 및 서비스]

당사는 Cargill, JBS, NBP 등 다수의 해외 주요공급 패커들과 파트너쉽 관계를 맺고 있으며, 각 국의패커들과의 협업으로 독자적인 스펙개발과 브랜딩을 통한 차별화와 경쟁력을 갖추고 있습니다. 당사의 주요 사업은 냉장 및 냉동육(우육, 돈육 등)의 원료육사업부문과 세절 및 가공육 등의 육가공사업부문으로 구분됩니다. 당사의 매출은 주요 대형할인점, SSM, CVS등의 오프라인 매장, 온라인 쇼핑몰 등의 B2C채널 매출과 외식업체, 도매업체, 실수요가공장의 B2B채널 매출로 구성됩니다.당사는 우수한 품질, 고객 신뢰, 고객 NEEDS에 충실한 맟춤형 상품공급으로 육류 및 육류가공품 시장에서 국내 1위 공급업체로 자리매김 하고자 합니다.

당사의 부문별 매출 현황은 다음과 같습니다.

| (단위: 백만원) |

| 채널유형 | 세부내용 | 2024년 | 2023년 | 2022년 |

| 리테일/온라인 | 코스트코/이마트/쿠팡외 | 197,801 | 194,598 | 168,788 |

| 외식업체 | 아웃백/메드포갈릭외 | 123,787 | 143,100 | 52,865 |

| 도매 외 | 아비드/동원홈푸드외 | 98,909 | 82,967 | 137,839 |

| 합계 | 420,497 | 420,665 | 359,493 |

[엠플러스부동산투자신탁1호의 주요제품 및 서비스]

당사는 부동산 임대 및 관리를 주요사업으로 하고 있습니다.

부동산 임대,관리업은 일반적으로 아파트, 판매시설, 오피스텔 등과 같은 주거문화의 모든 부분을 고려하는 산업으로 투입 자본의 규모가 크고 개발계획부터 완료까지 장기간의 시간이 소요됩니다.

아울러 경기변화와 정부의 부동산 정책에 의해 많은 영향을 받고 있습니다. 경기순환주기에 따라 확장, 과열, 수축, 침체를 반복하며 경기의 부침에 따라 변동하는 특성을 가진 경기의존적인 산업입니다.

이에 따라 부동산 경기 현황뿐 아니라 금리, 정책 등 대외적인 변화에 크게 영향을 받고 있습니다. 또한, 사업 성공시 높은 수익률이 보장되지만 위험 역시 높아 비용 대비 수익성을 면밀하게 판단해야하는 산업입니다.당사는 부동산투자신탁펀드이며 유진투자증권(주)가 판매사이며 자산운용사는 엠플러스자산운용(주)이며, 신탁의유형은 폐쇄형, 사모형, 단위형입니다.

본 투자신탁의 대상이 되는 자산의 소재지는 서울특별시 종로구 관훈동 192-18번지외 3필지에 있으며 용도는 업무시설입니다.

본 투자신탁은 상업용 건물(오피스)을 편입자산으로 하여 투자하는 형태로 증권사에서 부동산펀드를 조성하여 해당 투자자를 모집하고 투자대상 물건에 투자하여 그 수익을 향유하는 형태의 사업구조입니다. 해당 편입자산인 건물의 개요는 다음과 같습니다. 대지면적은 4,703.4㎡, 연면적은 33,408.7㎡이며 지하4층~지상13층의 업무시설인 건물을 임대하는 사업을 운영하는 구조입니다. 주요 수익원은 기업체에 임대하는 수익이며 보증금 일정액과 임대료 및 관리비를 수취하여 수익을 발생시키는 구조입니다.

3. 원재료 및 생산설비

당사는 순수지주회사로서 별도의 사업영역이 없습니다.

따라서 원재료 및 생산설비 현황은 모두 연결 혹은 주요종속회사 기준으로 작성합니다.

[대상(주)와 그 주요종속회사에 관한 사항]

(1) 주요 원재료에 관한 사항

가. 주요 원재료 현황

| (단위: 백만원, %) |

| 사업부문 | 회사명 | 매입유형 | 품 목 | 구체적용도 | 제71기 (비율) | 제70기 (비율) | 제69기(비율) | 비 고 |

|---|---|---|---|---|---|---|---|---|

| 식품 | 대상(주) | 원재료 | 고추 | 제조 | 23,287(3.7) | 10,795(1.7) | 26,375(2.9) | 안동,정읍 고추중매인 외 |

| 원재료 | 배추, 절임배추 | 제조 | 63,546(10.0) | 76,167(12.3) | 77,895(8.7) | - | ||

| DAESANG VIETNAM | 원재료 | DGA | 제조 | 23,151(3.7) | 29,826(4.8) | 42,987(4.8) | 대상(주) | |

| PT DAESANG INGREDIENTS INDONESIA | 원재료 | 포도당 등(*1) | 제조 | 24,161(3.8) | - | - | Heilongjiang J.B 외 | |

| 원재료 | PP/PET | 제조 | 1,413(0.2) | 1,362(0.2) | 1,648(0.2) | Panverta 외 | ||

| 대상푸드플러스(주) | 원재료 | 물김 | 제조 | 10,255(1.6) | 7,995(1.3) | 5,240(0.6) | 수협위판장 | |

| 원재료 | 우사골 | 제조 | 2,242(0.4) | 2,673(0.4) | 1,742(0.2) | 대상네트웍스 | ||

| (주)대상다이브스 | 원재료 | 딸기 | 제조 | 13,570(2.1) | 11,105(1.8) | 10,505(1.2) | - | |

| 원재료 | 커피(생두) | 제조 | 26,857(4.2) | 30,160(4.9) | 29,144(3.2) | - | ||

| 소재 | 대상(주) | 원재료 | 옥수수 | 제조 | 310,436(48.9) | 235,564(38.0) | 368,145(41.0) | COFCO, POSCO 외 |

| 원재료 | 당밀 | 제조 | 2,573(0.4) | 15,765(2.5) | 118,085(13.2) | United Molasses 외 | ||

| DAESANG VIETNAM | 원재료 | 전분 | 제조 | 16,771(2.7) | 11,613(1.9) | 17,590(2.0) | - | |

| PT DAESANG INGREDIENTS INDONESIA | 원재료 | 옥수수 | 제조 | 116,047(18.3) | 109,916(17.7) | 134,907(15.0) | CJIA |

※ 작성기준일은 2024년 12월 31일이며 원재료 중 옥수수는 통관기준을 적용하였으며 상기 원재료 현황은 실구매기준으로 작성하였습니다.

※ 적용 환율 : 각 보고기간 종료일 의 서울외국환중개 고시 환율을 적용하였습니다.

※ 대상(주)의 원당의 경우, 전기(2023년)부터 매입을 진행하지 않고 있으며 타 원재료로 대체되었습니다.

※ DAESANG VIETNAM의 당밀 및 타피오카 구근의 경우, 당기부터 구매를 진행하지 않습니다.

※ PT DAESANG INGREDIENTS INDONESIA의 당밀의 경우, 당기부터 구매를 진행하지 않습니다.

(*1) PT DAESANG INGREDIENTS INDONESIA의 원당의 경우, 포도당 등으로 대체되었습니다.

나. 주요 원재료의 가격변동추이

| (단위: 원) |

| 부문 | 회사명 | 품 목 | 제71기 | 제70기 | 제69기 |

|---|---|---|---|---|---|

| 식품 | 대상(주) | 고추 - (KG) | 17,403 | 16,181 | 14,120 |

| 배추 - (KG) | 663 | 558 | 578 | ||

| 절임배추 - (KG) | 1,720 | 1,694 | 1,901 | ||

| DAESANG VIETNAM | DGA-내수/수입(톤) | 1,616,713 | 1,720,093 | 1,898,714 | |

| PT DAESANG INGREDIENTS INDONESIA | 포도당 - 수입(톤) | 752,141 | - | - | |

| 대상푸드플러스(주) | 물김(KG) | 2,085 | 1,177 | 800 | |

| 우사골(KG) | 1,811 | 2,014 | 1,780 | ||

| (주)대상다이브스 | 커피생두 | 6,013 | 5,465 | 6,192 | |

| 소재 | 대상(주) | 옥수수-수입(톤) | 390,090 | 415,071 | 480,329 |

| 당밀 - 수입(톤) | 367,500 | 333,955 | 328,231 | ||

| DAESANG VIETNAM | 옥수수전분-(톤) | 634,236 | 551,585 | 603,565 | |

| PT DAESANG INGREDIENTS INDONESIA | 옥수수-수입(톤) | 387,403 | 415,168 | 452,725 |

※ 작성기준일은 2024년 12월 31일이며, 각 보고기간 종료일 서울외국환중개 고시 환율을 적용하였습니다.

(2) 생산 및 설비에 관한 사항

가. 생산능력 및 생산능력의 산출근거

① 생산능력

| (기준일 : | 2024년 12월 31일 | ) | (단위: 톤,속) |

| 사업부문 | 회사명 | 품 목 | 사업소 | 제71기 연간 | 제70기 연간 | 제69기 연간 |

|---|---|---|---|---|---|---|

| 식품 | 대상(주) | 미원 | 군산 | 16,610 | 16,610 | 16,610 |

| 고추장, 된장, 간장,액젓류외 | 순창 | 136,442 | 136,442 | 136,442 | ||

| 마요네즈, 맛나, 감치미외 | 기흥 | 42,006 | 42,006 | 41,608 | ||

| 양념소스류, 육가공캔외 | 천안 | 44,326 | 44,326 | 42,080 | ||

| 식초류, 당류, 향신료 | 오산 | 92,092 | 92,092 | 92,092 | ||

| 김치류 | 횡성 | 35,280 | 28,800 | 28,800 | ||

| 김치류 | 거창 | 22,245 | 19,269 | 19,269 | ||

| 냉동구이류외 | 단양 | 6,096 | 6,096 | 6,096 | ||

| 두부, 콩담백면 | 구미 | 12,036 | 12,036 | 11,847 | ||

| DAESANG VIETNAM | MSG | 베치 | 40,000 | 40,000 | 40,000 | |

| PT DAESANG INGREDIENTS INDONESIA | MSG | 수라바야 | 85,220 | 82,000 | 82,000 | |

| 대상푸드플러스(주) | 사골육수 외 (*2) | 풍세 | 29,119 | 29,119 | 29,119 | |

| 마른김 | 목포 | 1,951,560 | 1,951,560 | 1,951,560 | ||

| (주)대상다이브스 | 잼/차류외 | 논산 | 6,300 | 6,300 | 6,300 | |

| 커피가공품외 | 이천 | 16,100 | 16,100 | 16,100 | ||

| 소재 | 대상(주) | 전분,물엿 | 군산 | 792,000 | 792,000 | 792,000 |

| 아미노산 제품류 | 군산 | 13,071 | 12,812 | 13,367 | ||

| 라이신 등(*1) | 군산 | 87,615 | 76,858 | 150,000 | ||

| DAESANG VIETNAM | 물엿 | 떠이닝 | 42,000 | 42,000 | 42,000 | |

| PT DAESANG INGREDIENTS INDONESIA | 전분, 물엿 | 수라바야 | 330,000 | 330,000 | 330,000 |

(*1) 2023년부터 군산 라이신 공장은 라이신과 기타 아미노산 제품을 병행 생산하여 생산능력이 일부 변동하였습니다.

(*2) 대상푸드플러스(주)의 풍세공장의 CAPA, 생산실적, 가동률은 제조 기준으로 변경하여 작성하였습니다.

② 생산능력의 산출근거

(가) 산출방법 등

* 산출기준

생산공장 CAPA기준

* 산출방법

일일생산량 × 월생산일수 × 해당기간월수

(나) 평균가동시간

- 나. 생산실적 및 가동률 _ (2) 당기의 가동률을 참고.

나. 생산실적 및 가동률

(1) 생산실적

| (기준일 : 2024년 12월 31일) | (단위: 톤,속) |

| 사업부문 | 회사명 | 품 목 | 사업소 | 제71기 연간 | 제70기 연간 | 제69기 연간 |

|---|---|---|---|---|---|---|

| 식품 | 대상(주) | 미원 | 군산 | 12,697 | 12,831 | 12,691 |

| 고추장, 된장, 간장,액젓류외 | 순창 | 95,647 | 95,101 | 92,562 | ||

| 마요네즈, 맛나, 감치미외 | 기흥 | 37,372 | 37,382 | 34,744 | ||

| 양념소스류, 육가공캔외 | 천안 | 42,344 | 39,517 | 34,980 | ||

| 식초류, 당류, 향신료 | 오산 | 50,386 | 49,859 | 51,948 | ||

| 김치류 | 횡성 | 43,217 | 42,440 | 39,277 | ||

| 김치류 | 거창 | 30,253 | 26,143 | 22,952 | ||

| 냉동구이류외 | 단양 | 5,000 | 5,610 | 5,648 | ||

| 두부, 콩담백면 | 구미 | 12,827 | 11,976 | 11,119 | ||

| DAESANG VIETNAM | MSG | 베치 | 23,108 | 26,726 | 35,744 | |

| PT DAESANG INGREDIENTS INDONESIA | MSG | 수라바야 | 75,431 | 72,866 | 85,804 | |

| 대상푸드플러스(주) | 사골육수 외 | 풍세 | 19,007 | 18,288 | 16,975 | |

| 마른김 | 목포 | 2,093,532 | 2,077,440 | 1,961,964 | ||

| (주)대상다이브스 | 잼/차류외 | 논산 | 5,076 | 5,401 | 5,280 | |

| 커피가공품외 | 이천 | 7,162 | 7,515 | 7,872 | ||

| 소재 | 대상(주) | 전분, 물엿 | 군산 | 742,657 | 703,799 | 693,249 |

| 아미노산 제품류 | 군산 | 10,406 | 8,004 | 8,732 | ||

| 라이신 등(*1) | 군산 | 88,155 | 65,695 | 123,190 | ||

| DAESANG VIETNAM | 물엿 | 떠이닝 | 28,206 | 23,670 | 32,037 | |

| PT DAESANG INGREDIENTS INDONESIA | 전분, 물엿 | 수라바야 | 283,160 | 257,660 | 297,990 |

(*1) 2023년부터 군산 라이신 공장은 라이신과 기타 아미노산 제품을 병행 생산하였습니다.

(2) 당기의 가동률

| (기준일 : 2024년 12월 31일) | (단위: %) |

| 사업부문 | 회사명 | 매출유형 | 평균가동률(%) |

|---|---|---|---|

| 식품 | 대상(주) | 미원 | 76.4 |

| 장 류 | 70.1 | ||

| 서구식품류외 | 89.0 | ||

| 소스류 및 육가공 | 95.5 | ||

| 식초 및 당류 | 54.7 | ||

| 김치류(횡성) | 122.5 | ||

| 김치류(거창) | 136.0 | ||

| 냉동구이류외 | 82.0 | ||

| 두부, 콩담백면 | 106.6 | ||

| DAESANG VIETNAM | MSG | 57.8 | |

| PT DAESANG INGREDIENTS INDONESIA | MSG | 88.5 | |

| 대상푸드플러스(주) | 사골육수 외 | 65.3 | |

| 마른김 | 107.3 | ||

| (주)대상다이브스 | 잼/차류외 | 80.6 | |

| 커피가공품외 | 44.5 | ||

| 소재 | 대상(주) | 전분, 물엿 | 93.8 |

| 아미노산 제품류 | 79.6 | ||

| 라이신 등 | 100.6 | ||

| DAESANG VIETNAM | 물엿 | 67.2 | |

| PT DAESANG INGREDIENTS INDONESIA | 전분, 물엿 | 85.8 |

다. 생산설비의 현황

당사 및 연결대상 회사의 생산에 중요한 시설 등으로는 토지, 설비자산, 기타의 유형자산 및 건설중인 자산 등이 있습니다. 세부현황은 아래표를 참조하시기 바랍니다.

당기 및 전기의 유형자산의 변동내역은 다음과 같습니다.

| (당기) | (단위: 백만원) |

| 구분 | 기초 | 취득 및 자본적지출 |

처분 및 폐기 |

대체(*1) | 감가상각비 | 환율변동 | 손상 | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 290,873 | - | (62) | - | - | 1,222 | - | 292,033 |

| (정부보조금) | (400) | - | - | - | - | - | - | (400) |

| 설비자산 | 711,955 | 54,062 | (1,676) | 162,817 | (100,170) | 21,237 | (4) | 848,221 |

| (정부보조금) | (8,634) | (2,111) | 890 | - | 1,503 | - | - | (8,352) |

| 기타의유형자산 | 33,122 | 17,767 | (711) | 7,336 | (12,282) | 699 | - | 45,931 |

| (정부보조금) | (690) | (634) | 3 | - | 264 | - | - | (1,057) |

| 건설중인자산 | 106,538 | 85,817 | (80) | (170,335) | - | 3,165 | - | 25,105 |

| 합계 | 1,132,764 | 154,901 | (1,636) | (182) | (110,685) | 26,323 | (4) | 1,201,481 |

| (전기) | (단위: 백만원) |

| 구분 | 기초 | 취득 및 자본적지출 |

처분 및 폐기 |

대체(*1) | 감가상각비 | 환율변동 | 사업양수 | 기말 |

|---|---|---|---|---|---|---|---|---|

| 토지 | 286,940 | 1,647 | - | 2,156 | - | 130 | - | 290,873 |

| (정부보조금) | (400) | - | - | - | - | - | - | (400) |

| 설비자산 | 697,064 | 42,794 | (249) | 65,165 | (95,775) | 2,883 | 73 | 711,955 |

| (정부보조금) | (8,675) | (1,224) | - | - | 1,265 | - | - | (8,634) |

| 기타의유형자산 | 33,166 | 9,744 | (168) | 1,523 | (11,383) | 222 | 18 | 33,122 |

| (정부보조금) | (350) | (447) | - | - | 107 | - | - | (690) |

| 건설중인자산 | 55,868 | 121,066 | - | (69,380) | - | (1,016) | - | 106,538 |

| 합계 | 1,063,613 | 173,580 | (417) | (536) | (105,786) | 2,219 | 91 | 1,132,764 |

(*1) 당기 중 유형자산에서 무형자산으로 89백만원(전기: 364백만원), 유형자산에서투자부동산으로 2백만원(전기: 투자부동산에서 유형자산으로 15백만원), 유형자산에서 장기선급비용 등으로 91백만원(전기: 187백만원)이 대체되었습니다.

※ 담보제공자산

당기말 현재 연결기업의 담보제공자산의 내역은 다음과 같습니다.

| (단위: 백만원) |

| 담보제공자산 | 장부금액 | 담보 설정금액 | 관련 계정과목 | 관련 금액 | 담보권자 |

|---|---|---|---|---|---|

| 토지 | 124,937 | 495,828 | 단기차입금 | 20,000 | 한국산업은행 |

| 단기차입금(USANCE) | 10,608 | ||||

| 유동성장기차입금 | 4,550 | ||||

| 건물 | 170,049 | 장기차입금 | 86,450 | ||

| 단기차입금 | 2,013 | 중국은행 | |||

| 구축물 | 6,006 | 유동성장기차입금 | 1,200 | 농협은행 | |

| 단기차입금 | 3,000 | 우리은행 | |||

| 기계장치 | 23,987 | 장기차입금 | 20,000 | 하나은행 | |

| 사용권자산 | 705 | 장기차입금 | 7,200 | 농협은행 | |

| 국고보조금 | 4,083 | 목포시 | |||

| 단기차입금 | 11,000 | 한국농수산식품유통공사 | |||

| 주식 | 1,579 | 1,579 | 유동성장기차입금 | 515 | 주택도시보증공사 |

| 장기차입금 | 515 | ||||

| 단기금융상품 | 10,575 | 10,575 | 매입채무 | 200 | ㈜동서 |

| 단기차입금 | 1,873 | 하나은행 | |||

| 단기차입금 | 8,502 | 한국농수산식품유통공사 | |||

| 합계 | 337,838 | 507,982 | 181,709 |

라. 투자현황

2024년 말 당사의 투자집행실적은 다음과 같습니다.

| (당기말) | (단위: 백만원, 백만Rp,백만VND) |

| 사업부문 | 회사명 | 구 분 | 투자 기간 |

투자대상자산 | 투자효과 | 투자액 | 비 고 |

|---|---|---|---|---|---|---|---|

| 식품 | 대상(주) | 신설 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 생산능력증대 및 물류망 확충 | 4,499 | KRW |

| 증설 | 진행중 | 건물, 기계장치 등 | 생산 및 물류 CAPA 증대 | 24,882 | KRW | ||

| 소재 | 대상(주) | 경상투자 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 생산효율성 증대 | 33,147 | KRW |

| 주요 종속회사 |

PT DAESANG INGREDIENTS INDONESIA | 경상/증설 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 생산성 향상 | 525,381 | IDR |

| 경상/신설 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 생산성 향상 | 30,777 | IDR | ||

| DAESANG VIETNAM | 경상투자 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 노후교체 및 공정/작업환경 개선 등 | 19,281 | VND | |

| 신설 | 진행중 | 생산공정설비 | 식품공장 증설 | 14,800 | VND | ||

| 대상푸드플러스(주) | 신설/경상 | 진행중 | 건물, 기계장치, 공기구와 비품 등 | 생산성 향상 | 1,649 | KRW | |

| (주)대상다이브스 | 신설 | 진행중 | 기계장치 등 | 생산성 향상 | 1,735 | KRW |

[대상건설(주)에 관한 사항]

당사의 원재료 및 생산설비에 관한 사항은 다음과 같습니다.

(1) 주요 원재료 현황

| (단위: 백만원,%) |

| 구분 | 용도 | 매입액 | 비중 | 주요매입처 | 비 고 |

| 레미콘 | 구조물,포장 | 5,789 | 25.1% | 쌍용레미콘㈜ 外 | 레미탈 |

| 시멘트 | 포장외 | 345 | 1.5% | (주)부성양회 外 | 아스콘,몰탈+포장시멘트 |

| 골재 | 토목,건축 | 6 | 0.0% | 해창개발 外 | 모래 |

| 철근 | 구조물 보강 외 | 4,238 | 18.4% | 동국제강 外 | 커플러 |

| 파일,BEAM | 기초 | 766 | 3.3% | 아이에스동서外 | 빔, 형각 |

| 기타 | 11,944 | 51.7% | |||

| 합계 | 23,088 | 100% |

(2) 주요 원재료 가격변동 추이

| (단위: 원) |

| 품 목 | 2024년 | 2023년 | 2022년 | 비고 |

| 철근 | 890,000 | 919,000 | 975,000 | SD400 D10기준(톤당) |

| 레미콘 | 106,970 | 106,970 | 80,300 | 25-24-15/m³당(수도권기준) |

| 시멘트 | 103,500 | 118,000 | 87,000 | 시멘트(벌크)1종 |

[대상웰라이프(주)에 관한 사항]

1. 원재료에 관한 사항

주요 원재료 매입현황은 다음과 같습니다.

| (단위: 백만원) |

| 사업부문 | 매입유형 | 품 목 | 구체적용도 | 2024년 | 2023년 | 2022년 |

| 건강식품사업 | 원재료 | 카제인나트륨 | 제조 | 23,926 | 19,463 | 18,491 |

| 합 계 | 23,926 | 19,463 | 18,491 |

주요 원재료의 가격변동추이는 다음과 같습니다.

| (단위: 원) |

| 품 목 | 2024년 | 2023년 | 2022년 |

| 카제인나트륨 (kg) | 20,008 | 17,365 | 15,470 |

당사는 뉴트리션 제품군을 주로 생산하고 있으며, 주원재료인 카제인나트륨을 수입하고 있습니다. '22년~`23년 시세는 최근 8년내 최고점을 기록하였음에도, 당사는 '21년 전략적 비축 구매로 시세 대비 약 30% 저렴한 가격으로 구매하였으며, 환율고점 피해 또한 최소화 할 수 있었습니다. '22년 계약한 저단가 물량이 '23년 물량에 반영되었으며, '23년 상승 단가 물량이 '24년에 반영되어, '24년 2분기 원가가 상승하였습니다. '24년 수입가는 약 23% 상승하였으나, 이후 물량 가격 하락 및 이원화 구매로 '25년 2분기 단가 하락이 예상됩니다.

2. 생산 및 설비에 관한 사항

(1) 생산능력

| (단위: 톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 | 2023년 | 2022년 |

| 건강식품사업 | 건강식품 외 | 천안 1 | 23,808 | 25,125 | 24,500 |

| 건강식품사입 | 건강식품 외 | 천안 2 | 44,720 | 43,030 | 22,110 |

| 합 계 | 68,528 | 68,155 | 46,610 |

- 산출기준 : 생산공장 CAPA 기준

- 산출방법 : 일일생산량*월생산일수*해당기간월수

(2) 생산실적

| (단위: 톤) |

| 사업부문 | 품 목 | 사업소 | 2024년 | 2023년 | 2022년 |

| 건강식품사업 | 건강식품 외 | 천안 1 | 23,375 | 23,353 | 23,870 |

| 건강식품사업 | 건강식품 외 | 천안 2 | 27,116 | 30,874 | 18,324 |

| 합 계 | 50,491 | 54,426 | 42,194 |

(3) 당기 가동률

| (단위: 시간,%) |

| 사업소(사업부문) | 가동가능시간 | 실제가동시간 | 평균가동률 |

| 천안1공장 | 8,784 | 7,992 | 91% |

| 천안2공장 | 8,784 | 6,984 | 80% |

| 합 계 | 17,568 | 14,976 | 85% |

[(주)혜성프로비젼에 관한 사항]

1. 주요 원재료 매입현황

| (단위: 백만원) |

| 매입유형 | 품 목 | 구체적용도 | 2024년 | 2023년 | 2022년 |

| 원료육 | 수입우육 | 도소매업 | 314,346 | 320,066 | 278,206 |

| 원료육 | 수입돈육 | 도소매업 | 39,153 | 33,387 | 43,520 |

| 원료육 | 기타 | 도소매업 | 1,545 | 1,111 | 1,214 |

| 합계 | - | - | 355,044 | 354,564 | 322,940 |

2. 생산 및 설비에 관한 사항

(1) 생산능력

| (단위: 톤) |

| 사업부문 | 품 목 | 2024년 | 2023년 | 2022년 |

| 식육가공 | 스테이크외 | 11,000 | 10,000 | 6,000 |

(2) 생산실적

| (단위: 톤) |

| 사업부문 | 품 목 | 2024년 | 2023년 | 2022년 |

| 식육가공 | 스테이크외 | 8,353 | 9,387 | 5,733 |

4. 매출 및 수주상황

당사는 순수지주회사로서 별도의 사업영역이 없습니다.

따라서 매출 및 수주사항은 모두 연결 혹은 주요종속회사 기준으로 작성합니다.

[대상(주)와 그 주요종속회사에 관한 사항]

(1) 매출에 관한 사항

가. 매출실적

| (단위: 백만원) |

| 사업부문 | 회사명 | 매출유형 | 품 목 | 제71기 연간 | 제70기 연간 | 제69기 연간 | |

| 식품 | 대상(주) | 제품 상품 |

장류, 조미료등 | 수출 | 288,391 | 257,919 | 233,883 |

| 내수 | 2,210,383 | 2,175,604 | 2,001,821 | ||||

| 소계 | 2,498,774 | 2,433,523 | 2,235,704 | ||||

| Daesang Vietnam | 제품 상품 |

조미료, 소스류 등 | 수출 | 2,053 | 1,727 | 1,565 | |

| 내수 | 111,684 | 96,483 | 104,853 | ||||

| 소계 | 113,737 | 98,210 | 106,418 | ||||

| PT Daesang Ingredients Indonesia | 제품 상품 |

MSG 등 | 수출 | 71,205 | 75,120 | 88,832 | |

| 내수 | 111,206 | 118,738 | 118,862 | ||||

| 소계 | 182,411 | 193,858 | 207,694 | ||||

| 대상푸드플러스㈜ | 제품 상품 |

소스류 | 수출 | - | - | - | |

| 내수 | 89,670 | 78,163 | 65,342 | ||||

| 소계 | 89,670 | 78,163 | 65,342 | ||||

| ㈜대상다이브스 | 제품 상품 |

잼류, 커피류 등 | 수출 | 2,108 | 2,933 | 1,753 | |

| 내수 | 166,647 | 153,955 | 142,715 | ||||

| 소계 | 168,755 | 156,888 | 144,468 | ||||

| Daesang America Inc. | 상품 | 김치, 고추장 등 | 수출 | 18 | 329 | 43 | |

| 내수 | 139,157 | 118,575 | 94,610 | ||||

| 소계 | 139,175 | 118,904 | 94,653 | ||||

| 기타 | - | - | - | 421,786 | 419,947 | 415,738 | |

| 소재 | 대상(주) | 제품 상품 |

바이오,전분류 등 | 수출 | 474,693 | 403,572 | 479,944 |

| 내수 | 511,553 | 557,842 | 573,986 | ||||

| 소계 | 986,246 | 961,414 | 1,053,930 | ||||

| Daesang Vietnam | 제품 상품 |

물엿, 전분류 등 | 수출 | 7,736 | 12,535 | 14,439 | |

| 내수 | 34,046 | 35,106 | 49,734 | ||||

| 소계 | 41,782 | 47,641 | 64,173 | ||||

| PT Daesang Ingredients Indonesia | 제품 상품 |

전분류 등 | 수출 | 10,038 | 9,151 | 8,782 | |

| 내수 | 148,918 | 126,793 | 152,991 | ||||

| 소계 | 158,956 | 135,944 | 161,773 | ||||

| Daesang America Inc. | 상품 | MSG, 아미노산 등 | 수출 | 5,077 | 3,401 | 2,205 | |

| 내수 | 47,003 | 37,891 | 44,622 | ||||

| 소계 | 52,080 | 41,292 | 46,827 | ||||

| 기타 | - | - | - | 179,679 | 126,388 | 198,385 | |

| 조정(*1) | - | - | - | - | (777,916) | (704,678) | (711,015) |

| 합계 | - | - | - | - | 4,255,135 | 4,107,494 | 4,084,090 |

(*1) 사업부문 조정은 종속회사 매출 및 내부 거래 제거금액을 포함하고 있습니다.

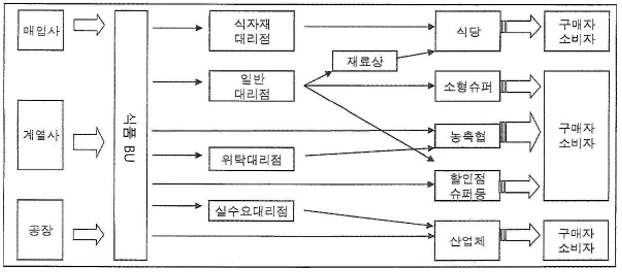

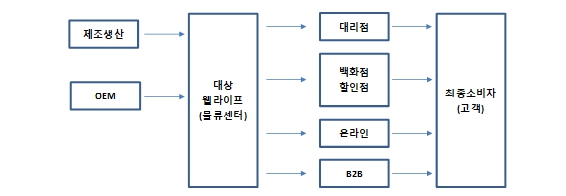

나. 판매경로와 판매방법

(1) 판매조직

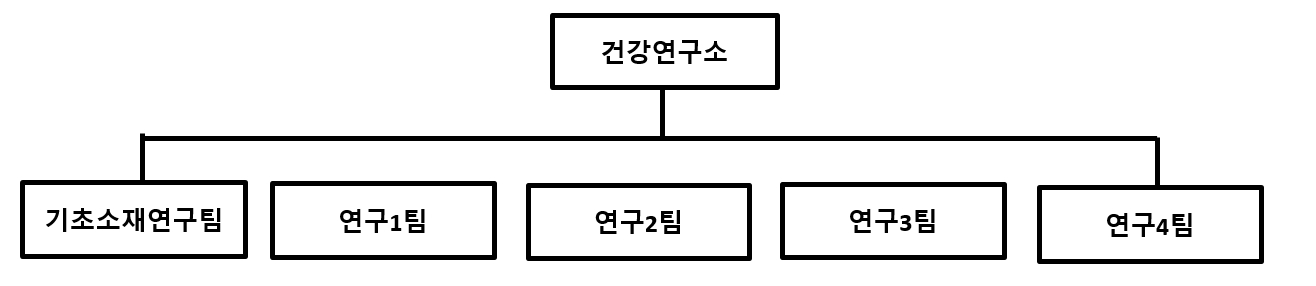

식품사업의 판매조직은 식품BU의 영업본부, 제주CIC / 식품Global사업본부의 Global영업부 / 유통CIC의 축산유통사업부로 조직되어 있습니다.

소재사업의 판매조직은 전분당사업본부의 영업본부와 BIO사업본부의 Global영업본부로 조직되어 있습니다.

(2) 판매경로

<식품>

|

|

판매경로 |

<소재>

소재사업은 B2B 위주의 직거래 및 도매(대리점)의 판매경로를 가지고 있습니다.

(3) 판매방법 및 조건

| 사업부문 | 판매방법 | 판매 조건 |

|---|---|---|

| 식품 | 도매(대리점) : 36.9% 직거래 : 63.1% |

수출 - L/C 결제, T/T 결제 내수 - 현금 및 외상판매 |

| 소재 | 도매(대리점) : 22.0% 직거래 : 78.0% |

※ 판매방법 : 매출액 기준

판매조건 : 결제유형 기준

<식품>

당사 도매(대리점) 판매의경우 식품사업 전체 매출 중 36.9%의 비중을 차지하고 있으며, 당월 매출분에 대해 당월말 전액 현금 수금을 원칙으로 매출이 이루어지고 있습니다. 직거래 매출비중은 전체 매출액 대비 63.1%이며, 일부 거래처의 특성상 전자어음 및 CMS어음 등으로 결제를 진행하고 있습니다. 또한, 거래처의 담보확보 및 담보증액을 통하여 만약에 발생할 수 있는 부도위험 및 불량채권 발생율을 최소화하는데 주력하고 있습니다.

<소재>

소재사업은 제품을 생산하여 수출 49%, 내수 51%로 매출이 이루어 지고 있습니다. 내수는 B2B 위주의 직거래 및 도매(대리점)의 판매경로를 가지고 있으며, 직거래 78%, 대리점 22%로 매출이 이루어 지고 있습니다.

※ 주요 종속회사의 판매조직, 판매경로 및 판매방법

(1) 판매조직

PT DAESANG INGREDIENTS INDONESIA의 판매조직은 식품사업의 경우 로컬 직거래처는 PT DAESANG INGREDIENTS INDONESIA에서, 그외 대리점 및 B2C 거래처는 PT DAESANG AGUNG INDONESIA를 통해 판매하고 있으며, 전분당 부분은 PT DAESANG INGREDIENTS INDONESIA에서 직접 매출을 하고 있습니다. 수출의 경우 전 부분을 당사가 직접 매출하고 있습니다. 인도네시아 내, B2B 거래처의 PT DAESANG INGREDIENTS INDONESIA 직접 판매를 통한 소비자 요구에 대한 빠른 피드백 및 의사결정 시간의 단축을 통한 소비자 만족을 추진하고 있으며, PT. DAESANG AGUNG INDONESIA를 통하여 인도네시아 각 지역 판매망을 구축하고 있습니다.

DAESANG VIETNAM의 판매 조직은 크게 식품영업본부와 소재영업본부로 나눌 수 있습니다.

대상 다이브스의 판매조직은 유통채널별로 구분된 사업부제로 조직되어 있습니다. 1사업부의 소재영업/신경로팀은 산업체, 공공기관, 특판업체를 담당하고 있고, KAM1/2팀은 대ㆍ중형유통사/온라인, 편의점등을 담당하며, FC/NC팀은 외식/디저트 프랜차이즈등을 담당하고 있습니다. 2021년 양수한 '씨엔티마트' 온라인 쇼핑몰을 기반으로 신설된 2사업부의 F&B1/2/3팀은 수도권 및 지방 중ㆍ대ㆍ소형 프랜차이즈 카페를 담당하며, 상품구매/이커머스팀은 카페 관련 신제품 소싱ㆍ기획등을 담당하는 효율적인 조직 체계로 운영하고 있습니다.

DAESANG AMERICA INC.의 판매 조직은 크게 식품사업부의 영업팀 및 소재사업부의 영업팀으로 나눌 수 있습니다.

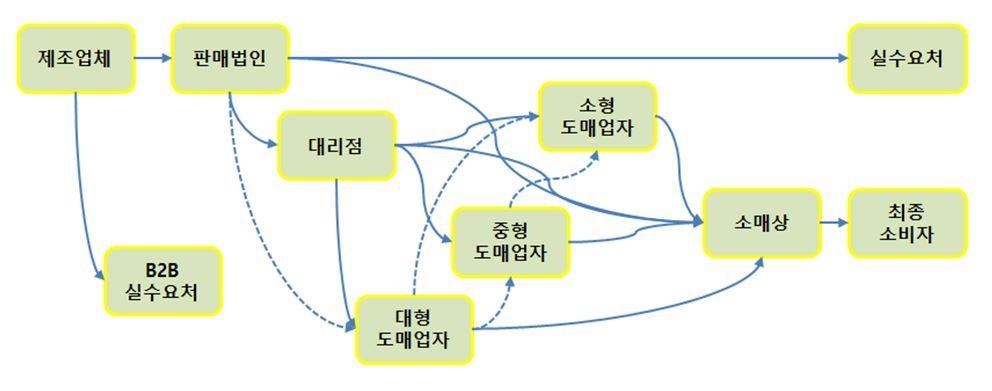

(2) 판매경로와 판매방법

[PT DAESANG INGREDIENTS INDONESIA]

- 판매경로 :

바이오 - B2B 직거래 55% 및 PT DAESANG AGUNG INDONESIA을 통한 B2C 거래 45%,

전분당 - 직거래 100%

|

|

PT DAESANG INGREDIENTS INDONESIA 판매경로 |

- 판매방법 및 조건

| 사업부문 | 판매방법 | 판매조건 | 비고 |

|---|---|---|---|

| 종합식품사업 |

직거래 : 55% 도매(대리점) : 45% |

신용 100% | - |

| 전분당 사업 | 직거래 : 100% | 신용 100% | - |

※ 판매방법 : 매출액 기준

※ 판매조건 : 어음제도는 존재하지 않으며 매출 발생후 1개월이내는 현금으로 하며, 1개월 이상은 신용으로 분류함.

<식품사업>

식품사업의 경우 로칼과 수출로 분리되어 있으며, 유통형태에 따라 B2B 직거래처는 당사가 직접 판매하고, 대리점 및 B2C 거래처의 경우 관계회사인 PT DAESANG AGUNG INDONESIA(구 PT Jico Agung)을 통하여 전담판매하고 있습니다. 수출의 경우 무역팀에서 직수출 또는 에이전트 연계한 수출형태로 진행하고 있습니다. 미수잔액기준 미수령일은 공장출고일로부터 내수의 경우 평균 40일내외, 수출의 경우 50일전후입니다.

<전분당사업>

전분당사업은 자카르타에 영업팀을 통하여 직거래중에 있습니다. 평균 매출채권회전일은 공장 출고일로부터 50일 전후 입니다.

[DAESANG VIETNAM]

- 판매경로 :

종합식품사업 - 도매(대리점) 60% 및 직거래 40%

소재 - 직거래 100%

- 판매방법 및 조건

| 사업부문 | 판매방법 | 판매조건 | 비고 |

|---|---|---|---|

| 종합식품사업 | 도매(대리점) : 60% 직거래 : 40% |

현금 100% | - |

| 소재 | 직거래 : 100% | 현금 100% | - |

※ 판매방법 : 매출액 기준

※ 판매조건 : 어음제도는 존재하지 않으며 전체 현금거래

<식품사업>

MSG를 비롯한 일반식품을 생산/판매하고 있으며 60% 정도는 대리점을 통해 판매하며, 대형 유통점, 소형 슈퍼, 직거래 상인 그리고 실수요 업체등 직거래 비중은 40% 달하고 있습니다. 매출채권 회전일은 40일로서 다수의 소규모 거래처를 감안하여 불량채권 발생을 최소화 하기 위해 최선을 다하고 있습니다.

<전분당사업>

전분당 사업은 내수 타피오카 구근을 원료로 전분 및 물엿을을 생산하여 국내/외로 원료 재화를 공급하고 있으며, 해외는 물론이고 내수판매도 100% 직거래 형태로 진행되고 있습니다. 매출채권 회전일은 48일 정도이며 직거래처 비중이 100%인 만큼 불량채권 발생율이 낮고 이 역시 담당별 관리를 통해 최소화 하고 있습니다.

[대상푸드플러스(주)]

대상푸드플러스의 주요 판매처는 대상(주)와 위탁 영업으로 구분되며, B2B 소스와 소재를 활용하여 외식, 단체 급식, 산업체에 납품하고 있으며, 김(마른김,조미김)은 대상을 통하여 수출 및 내수판매를 하고 있습니다.

[(주)대상다이브스]

| 사업부문 | 채널별 | 판매조건 | 비고 |

| 가공식품사업 | 할인점/SSM/온라인 | 현금(65.0%), 어음(35.0%) | |

| B2B/프랜차이즈 | 현금(64.0%), 어음(36.0%) | ||

| 온라인 쇼핑몰 | 현금(83.5%), 어음(16.5%) | 씨엔티 마트 |

※ 판매방법 : 매출액 기준

※ 판매조건 : B2B(전자채권) 입금의 경우 매출 발생 후 1개월이내는 현금, 1개월 이상은 어음으로 분류

[DAESANG AMERICA INC.]

DAESANG AMERICA INC.의 주요 판매처는 미국 현지의 다양한 식음료 유통 채널이며 슈퍼마켓, 편의점, 창고형클럽 등입니다. 또한 소재 사업 부문은 다수의 글로벌 업체들과 사업 파트너쉽을 구축하여 판매를 하고 있습니다.

다. 판매전략

연결회사는 제품 Category의 선도적 지위를 구축하기 위하여 전략적 자원집중을 통한 제품경쟁력 강화, 신성장 카테고리의 육성 및 지속 가능 경영체계 구축을 실행하고 있습니다. 채널별 역량 강화를 위하여 부문별 책임경영을 기반으로 소매채널 활성화, 실수요 채널 맞춤형 시장 확대, 온라인 채널 역량 강화 등 채널별 전략을 실행하고 있으며, 해외사업 강화를 위하여 글로벌 전략 기능을 강화하고 해외 제조 거점의 현지 사업을 확장하고 있습니다. 또한 미래 성장동력 발굴을 위하여 신제품/신사업 성공을 위한 제품개발 프로세스 개선 및 기초소재 연구 개발 역량을 강화하고 있으며, 신선 편의식 사업의 확대 위한 마케팅, 생산, R&D 인재에 대한 육성을 강화하고 있습니다.

PT DAESANG INGREDIENTS INDONESIA 내수의 경우 B2B 업체에 대한 빠른 영업환경 대응을 위하여 직거래를 통한 매출을 하고 있으며, 대리점 및 B2C의 경우 효율적 고객 미팅 및 배송을 위하여 판매전담회사를 통하여 매출 중입니다. 해당 판매회사는 지속적 매출신장과 이익 극대화를 위해 전략적 핵심제품 판매에 힘쓰고 있습니다. 또한 기존제품의 리뉴얼 및 사양 변경을 통한 소비자 욕구 충족 등 기존제품의 경쟁력을 제고하기 위한 전략도 강화하고 있습니다. 그리고 수출의 경우 해외판매 확대를 통한 매출확대를 위해 고정거래선을 확충하고 있습니다. 또한, 대리점 경쟁력의 제고와 영업 및 마케팅 효율성 제고를 위하여 우수 영업마케팅 전담인력 확충과 전담대리점 육성에 전념하고 있습니다.

DAESANG VIETNAM은 최근 경기침체로 인한 경쟁심화에 따른 판촉비 비율이 높아지고 있는 상황입니다. 그러나 당사는 선택과 집중의 판매전략을 통해 베트남 지역적 특성을 잘 살려 당사 강세지역에서는 집중을, 당사 약세지역에서는 선택의 판매전략으로 대응하고 있습니다. 특히 전분당 제품의 경우 당사의 기술력과 고부가가치 사업인 물엿사업에 집중하여 수익성 위주의 판매전략을 이어가고 있습니다.

대상 다이브스는 현재 지속적인 매출신장과 이익극대화를 위하여 안정적인 할인점/SSM/온라인 사업을 토대로, B2B 및 프랜차이즈 사업의 확장을 위하여 나가고 있습니다. 고객 욕구를 충족하기 위하여 신상품을 지속적으로 개발 출시하고 있으며, 솔루션 LAB 운영 및 R&D/설비 투자, 공정개선, 차별화된 우수원료 구매를 통하여 우수한 경쟁력을 확보하고, 소비자에게 최고의 품질과 안전한 식품 제공으로 식품 리딩 기업의 입지를 확대하고 있습니다.

DAESANG AMERICA INC.의 식품 사업 부문은 미국 현지에서 K-FOOD, K-CULTURE 등에 대한 관심이 증대하는 기회를 놓치지 않고 메인스트림 시장 진입 관련 투자를 확대하고 있습니다. 한국의 전통적인 발효 기술을 바탕으로 한 김치, 고추장 등 한국 식품을 기반으로 현지인들이 선호하는 맛 등을 추가하는 등 현지인 입맛에 맞는 신제품을 지속적으로 출시하고 있습니다. 소재 사업 부문은 미국 법인 설립 이후 수십 년간 쌓아온 높은 평판을 기반으로 다수의 글로벌 업체들과 사업 파트너쉽 구축하고 있습니다. 아미노산, 미세조류, 조미소재, 전분당 등 다양한 제품 포트폴리오를 보유하고 있으며, 품질 및 공급 안정성과 한국산이라는 이점을 바탕으로 저가의 중국산 대비 차별화 전략을 펼치고 있습니다.

라. 주요 매출처

식품사업부문의 주요 매출처로는 이마트, 홈플러스, 농협하나로마트 등의 대형할인점 및 슈퍼마켓, 쿠팡 등의 이커머스와 거래하고 있습니다. 소재사업부문에서는 국내외의 주요 음료 및 제과 등의 식품업계와 제약, 사료, 화장품, 기타산업 등 다양한 산업의 업체들과 거래를 하고 있습니다.

PT DAESANG INGREDIENTS INDONESIA는 식품사업의 경우 Unilever, Indofood 등 대형 B2B 거래처는 PT DAESANG INGREDIENTS INDONESIA가 직접 거래 중이며, 현지 National Chain인 까르푸, 롯데마트 등의 할인점을 비롯하여 대형슈퍼체인, 미니마켓 등과 같은 유통점은 판매전담회사인 PT DAESANG AGUNG INDONESIA을 통하여 거래중에 있습니다. 또한 중소형 전통시장 내 거래의 경우 PT DAESANG AGUNG INDONESIA 대리점 조직을 통하여 거래중입니다. 전분당 제품의 경우 SPS, Tiga Pilar와 같은 비훈 업체와 기타 음료, 제과 업체, 사료 업체와 거래하고 있습니다.

DAESANG VIETNAM 식품사업의 주요 매출처로는 다수의 대리점 및 베트남 최대 유통점인 Metro, Big-C는 물론 거의 모든 중/소형 슈퍼와 거래하고 있으며, 전분당 사업의 경우 URC, 오리온 등 커프림 업체 및 주요 제과업체 등과 거래를 하고 있습니다.

대상푸드플러스의 주요 매출처는 대상㈜, 백쿡, 총체보리유통센터, (주)원앤원등이 있습니다.

대상 다이브스의 주요 매출처로는 할인점/온라인쇼핑몰과 B2B/프랜차이즈(커피음료 제조업체, 커피 프랜차이즈 등) 등의 업체와 거래하고 있습니다.

DAESANG AMERICA INC.의 식품 사업부문의 주요 매출처로는 Costco, Walmart, Trader Joe's, H Mart 등 현지 B2C 유통 채널및 US Foods, Sysco 등 B2B 유통 채널 및 Amazon, Walmart.com 등 온라인 유통 채널입니다. 소재 사업부문의 주요 매출처는 미주 대륙을 비롯한 글로벌 사료/제약/소재 업체들입니다.

(2) 수주상황

당사의 업종 특성상 수주상황에 해당되지 않습니다.

[대상건설에 관한 사항]

당사는 경영상태와 신인도 제고에 주력하고 있는바 토목부문은 관급위주의 수주를 통하여 도로, 하수처리시설 ,산업단지를 위주로 시공하고 있습니다. 건축부문은 관급 수주로 의료시설, 학교등의 공공건물 건축하고 있고 공공주택, 물류센터등 민간 수주를 통하여 주로 시공하고 있습니다.

(1) 각 부문별 매출 현황

| (단위: 백만원,%) |

| 구 분 | 2024년 | 2023년 | 2022년 | ||||

| 시공실적 | 비중 | 시공실적 | 비중 | 시공실적 | 비중 | ||

| 건축 | 관급 | 30,556 | 20.0% | 36,301 | 16.6% | 40,917 | 11.9% |

| 민간 | 72,028 | 47.2% | 146,914 | 67.4% | 271,513 | 79.2% | |

| 소계 | 102,584 | 67.2% | 183,215 | 84.0% | 312,430 | 91.1% | |

| 토목 | 관급 | 49,863 | 32.6% | 34,510 | 15.8% | 30,097 | 8.8% |

| 전력수입 | 298 | 0.2% | 316 | 0.1% | 397 | 0.1% | |

| 소계 | 50,161 | 32.8% | 34,826 | 16.0% | 30,494 | 8.9% | |

| 합 계 | 152,745 | 100.0% | 218,041 | 100.0% | 342,924 | 100.0% | |

(2) 수주현황

| (단위: 백만원) |

| 구분 | 발주처 | 공사명 | 기초공사 계약잔액 |

증감액 | 당기 공사수익 |

기말공사 계약잔액 |

|---|---|---|---|---|---|---|

| 토목 |

국가철도공단 | 중앙선 도담~영천 | 819 | 91 | 351 | 559 |

| 수자원공사 | 송산그린시티조성공사 | 10,882 | 658 | 3,580 | 7,960 | |

| 한국도로공사 | 안성-용인고속도로 | 5,265 | 574 | 3,882 | 1,957 | |

| LH공사(인천) | 시흥은계방음벽 | 5,686 | 907 | 3,998 | 2,595 | |

| LH공사 | 화성동탄조경공사 | 67 | -58 | 9 | 0 | |

| 수원하수도사업소 | 황구지천하수처리 | 137 | 116 | 253 | 0 | |

| 경상남도 | 평지지구재해예방 | 3,075 | 951 | 2,313 | 1,713 | |

| 한국도로공사 | 평택지방도317호선 | 825 | 145 | 970 | 0 | |

| 한국도로공사 | 함안국도건설공사 | 4,707 | 2,246 | 1,509 | 5,444 | |

| 한국도로공사 | 안산북수원국도 | 13,289 | 881 | 2,633 | 11,537 | |

| LH공사 | 부천운동장도시개발 | 6,808 | 641 | 471 | 6,978 | |

| 한국전력공사 | 청주지역전력구 | 3,809 | 0 | 1,802 | 2,007 | |

| 한국전력공사 | 김포지역전력구 | 23,545 | 1,060 | 3,026 | 21,579 | |

| 영천환경사업소 | 명주구암하수도정비 | 4,694 | 605 | 1,436 | 3,863 | |

| 화성맑은물사업소 | 화성서신하수처리시설 | 1,289 | 162 | 1,451 | 0 | |

| 화성맑은물사업소 | 화성송수관로안정화 | 4,114 | -10 | 1,919 | 2,185 | |

| 한국전력공사 | 강원지역전력구 | 15,854 | 984 | 2,563 | 14,275 | |

| 평택시 | 평택고덕공공하수처리 | 8,356 | 778 | 2,423 | 6,711 | |

| 한국전력공사 | 양주지역전력구 | 14,937 | 918 | 3,895 | 11,960 | |

| 조달청 | 부산영도하수처리 | 14,333 | 0 | 970 | 13,363 | |

| 조달청 | 평택고덕산단용수 | 25,456 | 668 | 4,470 | 21,654 | |

| 전라남도 | 진도고야천재해예방 | 0 | 12,358 | 270 | 12,088 | |

| 한국전력공사 | 의왕지역전력구 | 0 | 19,372 | 255 | 19,117 | |

| 한국전력공사 | 경기지역전력구 | 0 | 46,272 | 68 | 46,204 | |

| 대구시도시건설본부 | 대구매립지증설 | 0 | 4,698 | 6 | 4,692 | |

| 시흥시 | 시흥매화산업단지 | 0 | 0 | 0 | 0 | |

| 한국도로공사 | 이천오산고속도로BTO | 0 | 0 | 0 | 0 | |

| LH공사 | 성남낙생부지조성 | 9,988 | 2,775 | 825 | 11,938 | |

| 국가철도공단 | 여주원주복선전철 | 13,275 | 1,043 | 607 | 13,711 | |

| 국가철도공단 | GTX-B 용산상봉 | 52,642 | -38 | 1,248 | 51,356 | |

| 국가철도공단 | 옥정포천철도 | 31,928 | 0 | 566 | 31,362 | |

| 국토교통부 | 서울양주고속도로BTO | 0 | 24,930 | 223 | 24,707 | |

| 국가철도공단 | 수서광주복선전철 | 0 | 22,617 | 1,171 | 21,446 | |

| 국가철도공단 | 송정순천철도 | 0 | 14,538 | 700 | 13,838 | |

| 토목공사 계 | 275,780 | 160,882 | 49,863 | 386,799 | ||

| 건축 |

서울시 | 동북권청소년센터 | 0 | 39 | 39 | 0 |

| 경기도시공사 | 동탄턴키공공주택 | 1,971 | 831 | 2,802 | 0 | |

| LH공사 | 시흥장현LH아파트 | 0 | -345 | -345 | 0 | |

| LH공사 | 고양지축LH아파트 | 0 | 22 | 22 | 0 | |

| LH공사 | 화성동탄LH아파트 | 0 | 2 | 2 | 0 | |

| 경기주택도시공사 | 안성청사경기행복주택 | 3,555 | 0 | 3,222 | 333 | |

| LH공사 | 성남복정LH아파트 | 25,096 | 3,398 | 19,650 | 8,844 | |

| LH공사 | 의왕초평통신공사 | 532 | -78 | 454 | 0 | |

| 서울대학병원 | 분당서울대병원지원 | 1,932 | -53 | 1,824 | 55 | |

| LH공사 | 양주회천LH소방공사 | 4,139 | 127 | 483 | 3,783 | |

| 오산교육지원청 | 상신중소방공사 | 518 | 0 | 320 | 198 | |

| 제주대학교 | 제주대생활관BTL | 0 | 6,386 | 289 | 6,097 | |

| 강원도시개발공사 | 인제종합운동장 | 0 | 6,179 | 1,424 | 4,755 | |

| 국방부 | 육군태릉교육시설BTL | 0 | 13,990 | 351 | 13,639 | |

| 화성교육지원청 | 남양중통신공사 | 0 | 688 | 14 | 674 | |

| 한국수자원공사 | 시화MTV전기공사 | 0 | 864 | 5 | 859 | |

| 하나자산신탁 | 평창진부웰라움 | 0 | -57 | -57 | 0 | |

| 애이산업가인 | 울산달동주상복합 | 17,024 | 3,390 | 14,557 | 5,857 | |

| 이카운트 | 강동이카운트사옥 | 69 | 14,715 | 14,784 | 0 | |

| 일동후디스 | 일동후디스춘천증축 | 644 | -575 | 69 | 0 | |

| 양주광적물류센터 | LPPY부동산투자회사 | 0 | 644 | 104 | 540 | |

| 하나자산신탁 | 강남역업무복합시설 | 32,369 | 0 | 14,421 | 17,948 | |

| 재건축조합 | 홍익한신정비사업 | 28,662 | 1,329 | 0 | 29,991 | |

| 일신방직 | 청주지원시설증축 | 615 | 0 | 615 | 0 | |

| 대신자산신탁 | 홍천갈마곡리APT | 0 | 51,061 | 11,475 | 39,586 | |

| 간석대한49호리츠 | 인천간석임대주택 | 0 | 63,817 | 2,635 | 61,182 | |

| 대한토지신탁 | 평창하리아파트 | 0 | 35,300 | 8,449 | 26,851 | |

| 오진상사 | 김포오진물류센터 | 0 | 20,182 | 2,566 | 17,616 | |

| 대상 | 창혜원노후수선 | 0 | 2,410 | 2,410 | 0 | |

| 건축공사 계 | 117,126 | 224,266 | 102,584 | 238,808 | ||

| 합계 | 392,906 | 385,148 | 152,447 | 625,607 | ||

(3) 판매조직 및 전략

당사는 경영상태와 신인도 제고에 주력하여 토목부문은 관급위주의 수주를 통하여 도로, 하수처리시설 ,산업단지를 위주로 시공하며, 건축부문은 관급 수주로 의료시설, 학교등의 공공건물 건축 및 공공주택, 물류센터 등의 민간수주를 통하여 주로 시공하고 있습니다.

| 구분 | 조직명 |

| 본사 | 연구개발실, 견적예산팀, 안전보건관리실 |

| 경영지원본부 | 재무팀, 인사총무팀 |

| 민간영업1본부 | 영업1팀, 영업2팀 |

| 민간영업2본부 | 영업1팀 |

| 토목사업본부 | 공공영업실, 토목사업팀 |

| 건축사업본부 | 공사관리팀, 외주구매팀, 기전팀, CS팀 |

[대상웰라이프(주)에 관한 사항]

당사의 2024년 매출은 302,685백만원으로 내수매출은 295,752백만원, 해외매출이 6,933백만원 입니다.

| (단위: 백만원) |

| 사업부문 | 매출유형 | 세부내용 | 2024년 | 2023년 | 증감율 |

| 건강식품사업 | 제품 | 건강식품 사업 등 | 247,635 | 253,550 | -2.3% |

| 상품 | 건강식품 사업 등 | 55,049 | 55,395 | -0.6% | |

| 합 계 | 302,685 | 308,944 | -2.0% | ||

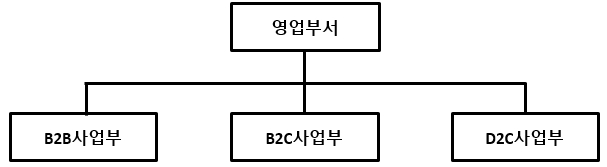

(1) 판매조직

당사의 판매조직은 B2B사업부와 B2C사업부로 조직되어 있습니다. B2B사업부에서는 대리점, 병원, 약국, 등을 담당하고 있으며, B2C사업부는 대리점, 백화점/할인점, 온라인, 홈쇼핑, 글로벌 등을 담당하고 있습니다.

|

|

판매조직도 |

(2) 판매경로

|

|

대상웰라이프_판매경로 |

(3) 판매방법 및 조건

| 사업부문 | 채널별 | 판매조건 | 비고 |

|---|---|---|---|

| 건강식품사업 외 | B2B | 현금(90.1%), 어음(9.9%) | - |

| B2C | 현금(19.4%), 어음(80.6%) | - | |

| D2C | 현금(100%), 어음(0%) | - |

※ 판매방법 : 매출액 기준

※ 판매조건 : B2B(전자채권) 입금의 경우 매출 발생 후 1개월 이내는 현금, 1개월 이상은 어음으로 분류

(4) 판매전략

당사는 현재 지속적인 매출신장과 이익극대화를 위하여 안정적인 B2B사업, B2C 사업, D2C 사업을 토대로 나가고 있습니다. 고객 욕구를 충족하기 위하여 신상품을 지속적으로 개발 출시하고 있으며, 년간 계획에 따른 홍보 활동 및 판촉 행위를 통해 계획성 있고, 효과적으로 고객의 관심을 이끌어내고 있습니다.

(5) 주요 매출처

당사의 주요 매출처로는 B2B(약국,병원 등)와, B2C(백화점,할인점,전화권유판매,홈쇼핑 등)와 D2C(온라인, 인터넷 등) 등의 업체와 거래하고 있습니다.

[PT. DAESANG AGUNG INDONESIA에 관한 사항]

당사는 가공식품을 인도네시아전역의 네트워크를 통해 판매하고 있으며, 판매조직으로는 40개의 지점망과 457개의 대리점을 운영하고 있습니다.

National Chain 및 B2B 거래처의 경우 직거래 형태로, Traditional Market 거래처의 경우 대리점을 통하여 공급되고 있습니다. 식품사업의 경우 현지 National Chain인 트랜스마트, 롯데마트 등의 할인점을 비롯하여 대형슈퍼체인, 미니마켓 등과 대형B2B 업체와는 직거래형태로 거래중이며, 중소형 전통시장내 거래의 경우 대리점 조직을 통하여 거래중입니다.

식품부문은 미수잔액 기준 미수일령은 판매일로부터 내수의 경우 평균 30일 내외입니다.

| (단위: 백만원) |

| 사업부문 | 세부내용 | 2024년 | 2023년 | 2022년 |

| 가공식품사업 | MSG, 김 등 | 186,826 | 189,882 | 179,809 |

[DAESANG EUROPE B.V.의에 관한 사항]

당사는 대상(주)가 생산하는 식품, 소재사업총괄의 제품군인 청정원, 종가집 제품 및 라이신, 알기닌, 페닐알라닌 등의 사료/식품용 아미노산 외에 해외제조법인에서 생산되는 MSG 제품을 네덜란드를 비롯한 스페인, 프랑스, 독일 등의 유럽 국가들에 판매하고 있습니다.

(1) 매출현황

| (단위: 백만원) |

| 부분 | 2024년 연간 | 2023년 연간 | 2022년 연간 |

|---|---|---|---|

| 식품 및 소재 | 152,573 | 140,532 | 169,392 |

[혜성프로비젼에 관한 사항]

(1) 매출 현황

| (단위: 백만원) |

| 채널유형 | 세부내용 | 2024년 | 2023년 | 2022년 |

| 리테일/온라인 | 코스트코/이마트/쿠팡외 | 197,801 | 194,598 | 168,788 |

| 외식업체 | 아웃백/메드포갈릭외 | 123,787 | 143,100 | 52,865 |

| 도 매 외 | 아비드/동원홈푸드외 | 98,909 | 82,967 | 137,839 |

| 합계 | 420,497 | 420,665 | 359,493 |

(2) 판매경로와 방법

당사의 판매조직은 유통업체별 담당 영업형태로 집중되어 운영되고 있습니다. 당사의 판매경로는 다양한 판매채널 포트폴리오를 구성하고 있습니다. 리테일과 외식업체의 매출구성이 큰 편이며, 지속적인 수입량 증대 및 영업력 강화를 통한 매출성장을 하고 있습니다.

소비트렌드 변화로 외식산업이 침체기에 접어들어 어려움을 겪은 바 있지만, 이는 온라인 판매채널 확대를 통해 극복하였으며 다양한 브랜드육 및 가공육 상품개발을 통한 시장지위 확대를 위해 지속적으로 노력하고 있습니다.

(3) 판매전략

당사는 현재 지속적인 매출신장과 이익극대화를 위하여 안정적인 리테일/외식/온라인 사업을 토대로, 당사 브랜드육 런칭 및 사업전개, D2C 채널구축을 통한 사업확장을 위하여 꾀하고 있습니다. 고객 신뢰 및 Needs를 충족하기 위하여 맞춤형 상품을 지속적으로 개발 출시하고 있으며, 신규공장 건립을 통한 생산성 및 공정개선, 차별화된 작업기술을 통하여 우수한 경쟁력을 확보하고, 소비자에게 최고의 품질과 안전한 식품 제공으로 식품 리딩 기업의 입지를 확대하고 있습니다

(4) 주요매출처

당사의 주요 매출처는 대형할인점, SSM, CVS등의 오프라인 매장, 온라인 쇼핑몰 등의 B2C채널 매출과 외식업체, 도매업체, 실수요가공장의 B2B채널 매출로 구성됩니다.

[엠플러스사모부동산투자신탁1호에 관한 사항]

보고기간중 엠플러스사모부동산투자신탁1호의 매출 현황은 다음과 같습니다.

| (단위: 백만원) |

| 매출유형 | 2024년 | 2023년 | 2022년 |

| 임대료수익 | 13,473 | 13,096 | 12,822 |

5. 위험관리 및 파생거래

【연결실체 기준】

가. 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 시장위험은 환율위험, 이자율위험 및 기타 가격위험의 세 유형의위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 차입금, 예금, 매도가능금융자산입니다.

(1) 환율변동위험

연결기업은 외화표시자산 및 부채의 환율변동에 따른 리스크를 최소화하여 재무구조의 건전성 및 예측가능경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 만전을 기하고 있습니다. 특히 연결기업은 수출로 인한 외화 수금보다 외자재수입 및 외화차입금(유산스) 상환에 의한 외화지출이 많은 현금흐름을 가지고 있으므로 환율상승에 의한 환차손이 환리스크의 주대상입니다.

보고기간말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 자 산 | 부 채 | 자산 | 부채 | |

| USD | 234,369 | 354,270 | 207,485 | 399,963 |

| EUR | 40,868 | 5,363 | 26,147 | 1,536 |

| JPY | 8,825 | 82 | 10,697 | 128 |

| 기타 | 8,318 | 121 | 8,996 | 4,789 |

| 합계 | 292,380 | 359,836 | 253,325 | 406,416 |

당사는 내부적으로 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동하는 경우 환율변동이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | (5,995) | 5,995 | (9,624) | 9,624 |

| EUR | 1,775 | (1,775) | 1,231 | (1,231) |

| JPY | 437 | (437) | 528 | (528) |

| 기타 | 410 | (410) | 210 | (210) |

| 합계 | (3,373) | 3,373 | (7,655) | 7,655 |

상기 민감도 분석은 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

(2) 이자율 위험

연결기업은 가격변동으로 인한 연결재무제표 항목(금융자산, 부채)의 가치변동 위험 및 투자, 차입에서 비롯한 이자수익(비용)의 변동위험 등의 이자율 변동위험에 노출되어 있습니다. 이러한 연결기업의 이자율 변동위험은 채권 등 이자지급 부채의 발 행, 이자수취 자산에의 투자 등에서 비롯됩니다. 다만 연결기업은 보고기간종료일 현재 여유자금 운용은 대부분 고정금리 금융상품으로 운용하고 있으며, 보고기간말 현재 변동이자율이 적용되는 차입금 장부금액은 541,563백만원(전기말: 492,515백만원)이며, 보고기간 종료일 현재 다른 모든 변수가 동일하고 이자율이 100 basis points 변동하는 경우, 변동이자부 차입금의 이자비용이 당기세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 백만원) |

| 구 분 | 당 기 | 전 기 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | (5,416) | 5,416 | (4,925) | 4,925 |

나. 신용위험

신용위험은 연결기업의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 연결기업은 주기적으로 고객과 거래상대방의 재무상태와 과거 경험및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

신용위험은 현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해 연결기업은 신용도가 높은금융기관들에 대해서만 거래를 하고 있습니다.

연결재무제표 주석에 있는 지급보증 내역을 제외하고 연결재무제표에 기록된 금융자산의 장부금액은 손상차손 차감 후 금액으로 연결기업의 신용위험 최대노출액을 나타내고 있습니다.

다. 유동성위험

연결기업은 적정 유동성의 유지를 위하여 주기적인 자금수지 예측, 조정을 통해 유동성위험을 관리하고 있습니다.

연결기업은 원활한 자금운영을 할 수 있도록 재고회전일 감축, 채권부실화 방지 등 채권관리를 하고 있으며 금융기관들과 당좌차월약정 등을 맺고 있습니다. 보고기간종료일 현재 연결기업은 유동성 위험을 관리할 수 있도록 즉시 출금이 가능한 현금및현금성자산과 단기금융상품에 809,120백만원(전기말: 839,455백만원)을 투자하고 있습니다.

라. 자본위험관리

연결기업의 자본관리목적은 건전한 자본구조를 유지하는 데 있습니다. 연결기업은 자본관리지표로 부채비율을 이용하고 있습니다. 이 비율은 총부채를 총자본으로 나누어 산출하고 있으며 총부채 및 총자본은 재무제표의 공시된 숫자로 계산합니다.

보고기간종료일 현재 연결기업의 부채비율은 다음과 같습니다.

| (단위: 백만원, %) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 부채 | 2,747,590 | 2,576,172 |

| 자본 | 1,670,964 | 1,583,313 |

| 부채비율(%) | 164.43 | 162.71 |

【대상홀딩스 별도 기준】

가. 시장위험

시장위험은 시장가격의 변화로 인하여 금융상품의 미래현금흐름에 대한 공정가치가 변동될 위험입니다. 시장위험은 환율위험, 이자율위험 및 기타 가격위험의 세 유형의위험으로 구성되어 있습니다. 시장위험에 영향을 받는 주요 금융상품은 차입금 및 예금입니다.

(1) 환율변동위험

당사는 외화표시자산 및 부채의 환율변동에 따른 리스크를 최소화하여 재무구조의 건전성 및 예측가능경영을 통한 경영의 안정성 실현을 목표로 환리스크 관리에 만전을 기하고 있습니다.

보고기간말 현재와 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 자산 | 부채 | 자산 | 부채 | |

| USD | 6,486,713 | 273,336 | 5,861,234 | 234,709 |

당사는 내부적으로 환율 변동에 대한 환위험을 정기적으로 측정하고 있습니다. 보고기간종료일 현재 각 외화에 대한 기능통화의 환율이 5% 변동하는 경우 환율변동이 세전이익에 미치는 영향은 다음과 같습니다.

| (단위: 천원) |

| 구분 | 당기 | 전기 | ||

|---|---|---|---|---|

| 5% 상승시 | 5% 하락시 | 5% 상승시 | 5% 하락시 | |

| USD | 310,669 | (310,669) | 281,326 | (281,326) |

상기 민감도 분석은 보고기간종료일 현재 기능통화 이외의 외화로 표시된 화폐성 자산 및 부채를 대상으로 하였습니다.

(2) 이자율 위험

이자율위험은 시장이자율의 변동으로 인하여 금융상품의 미래현금흐름이 변동할 위험입니다. 당사는 변동이자부 단기차입금과 관련된 시장이자율의 변동위험에 노출되어 있습니다. 이에 따라, 당사의 경영진은 이자율 현황을 주기적으로 검토하여 고정이자율상품과 변동이자율상품의 적절한 균형을 유지하고 있습니다. 보고기준일 현재 변동 이자율이 적용되는 차입금 잔액은 없으며, 이자율 변동이 금융부채의 공정가치 및 현금흐름에 미치는 영향은 중요하지 않습니다.

(3) 기타 가격위험

기타 가격위험은 이자율위험이나 환위험 이외의 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험이며, 당사는 보고기준일 현재 금융상품 중 상장지분상품 등을 보유하고 있지 않습니다.(종속기업, 관계기업 및 공동기업 투자주식 제외)

나. 신용위험

신용위험은 회사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 당사는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험 및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

신용위험은 현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해 당사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

주석의 지급보증 내역을 제외하고 재무제표에 기록된 금융자산의 장부금액은 손상차손 차감 후 금액으로 당사의 신용위험 최대노출액을 나타내고 있습니다.

다. 유동성위험

유동성위험은 만기까지 모든 금융계약상의 약정사항들을 이행할 수 있도록 자금을 조달하지 못할 위험입니다.

당사는 특유의 유동성 전략 및 계획을 통하여 자금부족에 따른 위험을 관리하고 있습니다. 당사는 금융상품 및 금융자산의 만기와 영업현금흐름의 추정치를 고려하여 금융자산과 금융부채의 만기를 대응시키고 있습니다. 또한 유동성 위험을 관리할 수 있도록 즉시 출금이 가능한 현금및현금성자산과 단기금융상품에 42,567백만원(전기말: 20,278백만원)을 투자하고 있습니다.

라. 자본위험관리