|

|

확인서_25.3.19 |

사 업 보 고 서

(제 14 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 03월 19일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 윈스 |

| 대 표 이 사 : | 김보연 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 판교로 228번길 15, 윈스동 |

| (전 화) 031-622-8600 | |

| (홈페이지) http://www.wins21.com | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 박기담 |

| (전 화) 031-622-8600 | |

【 대표이사 등의 확인 】

|

|

확인서_25.3.19 |

I. 회사의 개요

1. 회사의 개요

(1) 연결대상 종속회사 개황

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 1 | - | - | 1 | 1 |

| 합계 | 1 | - | - | 1 | 1 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

(2) 회사의 법적ㆍ상업적 명칭

당사의 명칭은 '주식회사 윈스'이며, 영문명은 'WINS Co., Ltd.'입니다.

(3) 설립일자

당사는 1996년 4월 22일 설립되어 주식회사 나우콤과 2007년 합병하였습니다. 이후, 정보보안솔루션 개발, 공급 및 네트워크 보안과 관련된 소프트웨어의 개발 등을 목적으로

2011년 1월 1일 주식회사 나우콤으로부터 네트워크 보안사업부문을 인적분할하였습니다.

(4) 본사의 주소, 전화번호, 홈페이지 주소

| 주소 | 경기도 성남시 분당구 판교로228번길15, 윈스동 |

| 전화번호 | 031-622-8600 |

| 홈페이지 | www.wins21.co.kr |

(5) 주요 사업의 내용

당사는 네트워크보안 분야와 정보보안/클라우드 관련 서비스 분야에서 사업을 영위하고 있습니다. 네트워크보안분야에서는 IPS, Anti_DDos, FW 중심의 국내 1위 업체로서 시장의 두터운 신망을 얻고 있으며, 서비스 분야에서도 원격/파견 관제, 클라우드 구축ㆍ운영/보안관제, 정보보안교육 등 다양한 서비스를 제공하며 시장의 신뢰를 받고 있습니다.

최근 시장의 경쟁이 심화되는 가운데에도 당사는 다년간의 사업 노하우와 고객들과의 신뢰를 바탕으로 입지를 보다 확고히 하고 있으며 이와 더불어 새로운 사업분야로의 확장도 지속하고 있습니다. 24년도부터 사업협업을 통해 제로트러스트 시장에 진출하였으며 다른 클라우드 시장에서도 사업분야 확대를 위해 노력하고 있습니다. 또한 부산지사를 기반으로 평생교육사업에 진출하며 부산지역에서의 신규 파트너십 체결을 통해 사업분야를 확대하고 있습니다.

기타 자세한 사항은 동 보고서「Ⅱ. 사업의 내용」을 참조하시기 바랍니다.

(6) 계열회사의 총수, 주요계열사의 명칭 및 상장여부

당사는 보고서 작성 기준일 현재 1개의 계열회사가 있습니다. 이 중 상장사는 없으며

비상장사는 1개사입니다.

| 구분 | 소재국가 | 회사명 | 주요사업 |

| 비상장 | 대한민국 | (주)시스메이트 | 유선 통신장비 제조업 |

(7) 신용평가에 관한 사항

| 재무결산기준일 | 등급평가일 | 기업신용등급 | 신용평가 기관명 |

| 2023.12.31 | 2024.03.28 | AA0 | 나이스디앤비 |

| 2022.12.31 | 2023.03.30 | AA- | 나이스디앤비 |

| 2021.12.31 | 2022.08.17 | A+ | SCI평가정보 |

- 신용평가 회사의 신용등급체계 및 등급부여의미

| 등급체계 | 평가등급 부여 의미 |

| AAA | 채무이행 능력이 최고 우량한 수준임 |

| AA | 채무이행 능력이 매우 우량하나, AAA보다는 다소 열위한 요소가 있음 |

| A | 채무이행 능력이 매우 우량하나, 상위등급에 비해 경기침체 및 환경변화의 영향을 받기 쉬움 |

| BBB | 채무이행 능력이 양호하나, 장래 경기침체 및 환경변화에 따라 채무이행 능력이 저하될 가능성이 내포되어 있음 |

| BB | 채무이행 능력에 문제가 없으나, 경제여건 및 시장환경 변화에 따라 그 안정성 면에서는 다소 투기적인 요소가 내포 |

| B | 채무이행 능력이 있으나, 장해의 경제 환경 악화 시 채무불이행 가능성이 있어 그 안정성 면에서 투기적임 |

| CCC | 현재시점에서 채무불이행이 발생할 가능성을 내포하고 있어 매우 투기적임 |

| CC | 채무불이행이 발생할 가능성이 높음 |

| C | 채무불이행이 발생할 가능성이 매우 높음 |

| D | 현재 채무불이행 상태에 있음 |

※ 'AA' 부터 'CCC'등급까지는 등급내 우열에 따라 '+' 또는 '-'로 등급을 구분함

(8) 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

(9) 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2011년 05월 02일 | 해당사항 없음 |

2. 회사의 연혁

(1) 회사의 연혁

1) (주)윈스 (지배회사)

| 날 짜 | 내 용 |

| 1996.04 | (주)윈스테크놀로지 설립 |

| 2000.03 | 침입탐지시스템 'Sniper IDS' 출시 |

| 2003.07 | 침입방지시스템 'Sniper IPS' 출시 |

| 2003.12 | 코스닥 상장 |

| 2007.06 | 나우콤 흡수합병 |

| 2008.04 | DDoS 방어 전용장비 'Sniper DDX' 출시 |

| 2011.01 | (주)나우콤에서 인적분할하여 (주)윈스테크넷 설립 |

| 2011.05 | 코스닥 재상장 |

| 2011.10 | 지식경제부 '보안관제 전문업체' 지정 |

| 2012.02 | ISO 9001 품질경영시스템 인증서 획득 |

| 2012.04 | 월드클래스300 프로젝트 소프트웨어부문 기업선정(지식경제부) |

| 2012.06 | 수출유망중소기업 지정 |

| 2012.12 | '500만불 수출탑' 수상 |

| 2013.03 | APT(Advanced Persistent Threat)대응솔루션 '스나이퍼APT'출시 |

| 2013.12 | '1000만불 수출탑' 수상 |

| 2014.03 | 지식정보보안 컨설팅 전문업체 지정(미래창조과학부) |

| 2014.04 | KT ucloud biz 원격보안관제서비스 협정체결 |

| 2017.10 | 퓨쳐시스템 방화벽사업 인수 |

| 2018.04 | 판교 신사옥 이전 |

| 2018.09 | 전략물자 자율준수체제부문 산업통상자원부 장관표창 (단체부문) |

| 2018.12 | 차세대방화벽(NGFW) 출시 |

| 2019.10 | KT목동 관제센터 구축 |

| 2020.10 | KT 클라우드 MSP 파트너쉽 체결 |

| 2021.01 | 전략물자 자율준수무역거래자 등급(AAA) 획득 |

| 2021.03 | AWS MSP 파트너쉽 체결 |

| 2021.06 | 일자리우수기업 선정 |

| 2021.11 | NHN클라우드 MSP 파트너쉽 체결 |

| 2021.11 | 카카오 엔터프라이즈 클라우드 파트너쉽 체결 |

| 2022.01 | 청년친화 강소기업 선정(임금,일생활균형,고용안정 우수) |

| 2022.06 | KT목동 관제센터 추가 구축 |

| 2022.06 | 클라우드 TMS 솔루션 (Sniper TMS-PCRE Cloud) 출시 |

| 2022.07 | 클라우드 IPS 솔루션 (Sniper ONE Cloud) 출시 |

| 2022.12 | 부산 사이버보안센터 개소 |

| 2023.12 | 가족친화 인증기업 선정 |

| 2024.01 | 청년친화 강소기업 7년연속 선정 |

| 2024.01 | 전략물자 자율준수무역거래자(CP) 최우수등급 (AAA) 재선정 |

| 2024.04 | 윈스 보안 아카데미 개소 |

| 2024.07 | 산학협력 우수기업 교육부장관 인증 |

| 2024.08 | 2024 무역안보의 날 전략물자 수출관리부문 산업부장관 표창 |

2) (주) 시스메이트 (종속회사)

| 날 짜 | 내 용 |

| 1996.10 | (주)시스메이트 설립 |

| 1998.02 | 정보통신부 우수신기술 업체 선정 |

| 1999.02 | 유럽CE, CRT인증 획득 |

| 1999.04 | ISDN라우터 유럽수출 |

| 2009.01 | 고성능 네트워크 어답터 FPGA시리즈 출시 |

| 2009.11 | 지식경제부 NET 인증 획득 |

| 2010.09 | 고성능 네트워크 어답터 McP 시리즈 출시 |

| 2011.02 | McP 기반의 1G & 10G RegEx Pattern Matching NA 개발 및 출시 |

| 2012.03 | 10G IPS 보안장비 플렛폼 일본 유명 망사업자 수출 |

| 2012.05 | 지식경제부 산업원천기술 개발 사업(3개년) 선정 |

| 2013.01 | 브로드밴드형 80Gbps PacketLiner EL840 DPI L7 서비스 분석 및 제어시스템 출시 |

| 2014.06 | 엔터프라이즈형 PacketLiner DPI L7 서비스 분석 및 제어시스템 출시 |

| 2015.05 | World IT Show 2015 참가 |

| 2015.09 | PacketLiner EL480 통신사 대량 공급 |

| 2016.01 | 브로드밴드형 160Gbps packetLiner EL4160 DPI L7 서비스 분석 및 제어시스템 출시 |

| 2018.11 | (주)젠틸리언 합병 |

| 2019.03 | 씨앤콤(주) 합병 |

| 2019.05 | Japan IT Week / Information Security Expo 참가 |

| 2019.11 | NGIPS 1G/10G NIC 출시 |

| 2020.02 | 세계보안전시회 RSA 컨퍼런스 참가 |

| 2020.02 | 기술혁신형 중소기업 확인(중소벤처기업부) |

| 2020.03 | 첨단기술기업 지정(과학기술정보통신부) |

| 2021.01 | 벤처기업 확인(기술신용보증기금) |

| 2021.05 | 굿 소프트웨어(GS) 인증(한국산업기술시험원) |

| 2021.05 | 전문연구요원 병역지정 |

| 2021.11 | 산업기능요원 병역지정 |

| 2022.05 | 첨단기술기업 지정(과학기술정보통신부) |

| 2023.01 | 벤처기업 확인((사)벤처기업협회) |

| 2023.02 | 기술혁신형 중소기업 확인(중소벤처기업부) |

(2) 상호의 변경

1) (주) 윈스 (지배회사)

| 변 경 월 | 변 경 전 | 변 경 후 | 변 경 사 유 |

| 2000.03 | 윈스테크놀러지 | (주)윈스테크넷 | 보안사업강화 |

| 2008.01 | (주)윈스테크넷 | (주)나우콤 | 합병후 변경 |

| 2011.01 | (주)나우콤 | (주)윈스테크넷 | 분할후 변경 |

| 2014.03 | (주)윈스테크넷 | (주)윈스 | 기업이미지 제고 |

2) (주) 시스메이트 (종속회사)

- 해당사항 없습니다.

(3) 회사의 본점소재지 및 그 변경

| 일자 | 변경전 | 변경후 |

| 2018.04.11 | 경기도 성남시 분당구 판교로228번길 17 | 경기도 성남시 분당구 판교로228번길 15 |

(4) 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2022년 02월 25일 | - | 대표이사 김보연 | - | 대표이사 김대연 (임기중 사임) |

| 2022년 03월 25일 | 정기주총 | 사내이사 박기담 기타비상무이사 임현철 |

- | 기타비상무이사 이케빈기두 (임기중 사임) |

| 2022년 03월 31일 | - | - | - | 사내이사 김남욱 (임기중 사임) |

| 2022년 12월 31일 | - | - | - | 사내이사 조학수 (임기중 사임) |

| 2023년 03월 24일 | 정기주총 | 사내이사 이수현 사외이사 이해영 |

사내이사 김보연 사내이사 김을재 사외이사 김정국 사외이사 박동철 |

사내이사 김대연 사외이사 김창용 사외이사 조윤식 (임기만료) |

| 2024년 09월 30일 | - | - | - | 기타비상무이사 임현철 (임기중 사임) |

※ 등기임원 기준입니다.

※ 당사는 2011년 1월1일부로 (주)나우콤에서 인적분할하여 신설법인 (주)윈스테크넷으로 설립되었습니다. 분할 전 회사 연혁은 (주)나우콤(현.(주)숲)의 연혁을 참고하십시오.

(5) 최대주주의 변동

1) (주) 윈스 (지배회사)

- 해당사항 없습니다.

2) (주) 시스메이트 (종속회사)

- 해당사항 없습니다.

(6) 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밟은 적이 있거나 현재 진행중인 경우 그 내용과 결과

1) (주) 윈스 (지배회사)

- 해당사항 없습니다.

2) (주) 시스메이트 (종속회사)

- 해당사항 없습니다.

(7) 기타 합병등 중요한 사항 발생내용

1) (주) 윈스(지배회사)

| 일 자 | 상 대 방 | 내 용 |

| 2007.12 | (주)나우콤 (현.(주)숲) |

1. 합병방법 (주)윈스테크넷이 구)나우콤을 흡수합병 2. 합병목적 사업다각화에 의한 경영효율성증대 및 재무구조개선을 통한 주주가치 극대화 3. 합병비율 나우콤의 기명식 보통주 1주(액면가500원)에 대하여 (주)윈스테크넷 기명식 보통주 (액면가500원) 1.1740398주를 지급함. 4.합병신주의 종류와 수 (주) : 보통주 4,249,905주 5.합병기일 : 2007년 12월 31일 |

| 2011.01 | (주)나우콤 | 1. 분할방법 네트워크보안사업부문의 회사분할(인적분할) 2. 분할목적 각 사업 특성에 따른 전문성 제고 및 경영 효율성 강화 3. 분할비율 존속법인(나우콤):신설법인(윈스테크넷) = 45:55 4. 신설법인의 주식 종류와 수 (주) : 보통주 9,841,600주 5. 분할기일 : 2011년 1월 1일 |

2) (주)시스메이트(종속회사)

- 사업연도 종료일 이후 25.01.01 (주)시스메이트와 (주)윈스시스템으로 물적분할 하였습니다. 상세내용은 25년도 사업보고서에 기재예정입니다.

(8) 당사의 업종 또는 주된 사업의 변화

1) (주) 윈스 (지배회사)

- 해당사항 없습니다.

2) (주) 시스메이트 (종속회사)

- 해당사항 없습니다.

(9) 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

1) (주) 윈스 (지배회사)

- 해당사항 없습니다.

2) (주) 시스메이트 (종속회사)

- 해당사항 없습니다.

3. 자본금 변동사항

(1) 자본금 변동추이

| (단위 : 천원, 주) |

| 종류 | 구분 | 14기 (2024년말) |

13기 (2023년말) |

12기 (2022년말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 12,279,746 | 13,864,162 | 13,864,162 |

| 액면금액 | 500원 | 500원 | 500원 | |

| 자본금 | 6,932,081 | 6,932,081 | 6,932,081 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 6,932,081 | 6,932,081 | 6,932,081 |

(주1) 당기 중 두 차례의 자사주 소각(24.03.21, 24.11.28)을 통해 보통주 발행주식 수가 1,584,416주 감소하였습니다. 이익소각의 방식으로 소각하여 자본금의 액면금액 총액과 발행주식 수가 일치하지 않습니다.

4. 주식의 총수 등

당사는 보고서 작성기준일 현재 발행할 주식의 총수는 39,366,400주이며 현재까지 발행한 주식의 총수는 보통주 12,279,746주 입니다. 유통주식수는 자기주식 1,281,618주를 제외한 10,998,128주입니다. 당사는 보통주 외의 주식은 발행하지 않았습니다.

(1) 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | ||

|---|---|---|---|---|

| 보통주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 39,366,400 | 39,366,400 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 13,864,162 | 13,864,162 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 1,584,416 | 1,584,416 | - | |

| 1. 감자 | - | - | - | |

| 2. 이익소각 | 1,584,416 | 1,584,416 | - | |

| 3. 상환주식의 상환 | - | - | - | |

| 4. 기타 | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 12,279,746 | 12,279,746 | - | |

| Ⅴ. 자기주식수 | 1,281,618 | 1,281,618 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 10,998,128 | 10,998,128 | - | |

| Ⅶ. 자기주식 보유비율 | 10.44 | 10.44 | - | |

(2) 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | 1,364,416 | - | 1,364,416 | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | 1,364,416 | - | 1,364,416 | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | 31,361 | - | - | 31,361 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 1,318,666 | 154,194 | 4,000 | 220,000 | 1,248,860 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 1,318,666 | 185,555 | 4,000 | 220,000 | 1,280,221 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 1,397 | - | - | - | 1,397 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 1,320,063 | 185,555 | 4,000 | 220,000 | 1,281,618 | - | ||

| 우선주 | - | - | - | - | - | - | |||

(3) 자기주식 직접 취득ㆍ처분 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 취득(처분)예상기간 | 예정수량 (A) |

이행수량 (B) |

이행률 (B/A) |

결과 보고일 |

|

|---|---|---|---|---|---|---|

| 시작일 | 종료일 | |||||

| 직접 취득 | 2024년 11월 05일 | 2024년 11월 24일 | 1,364,416 | 1,364,416 | 100 | 2024년 11월 27일 |

(4) 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2022년 06월 27일 | 2024년 12월 27일 | 2,000 | 1,982 | 99.1 | - | - | 2024년 12월 27일 |

| 신탁 체결 | 2024년 03월 18일 | 2025년 03월 18일 | 2,000 | 407 | 20.4 | - | - | - |

주1) 해지한 신탁의 경우, 기존 계약기간 종료일은 2025년 06월 24일이나 자사주 취득완료로 중도해지하였습니다.

주2) 2024년 03월 18일 체결한 신탁의 이행률은 공시기준일 현재 기준으로 작성된 내용이며, 공시기준일 이후로 지속적인 자사주 취득을 이행하고있습니다.

(5) 자기주식 보유현황

1) 자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

2024년 11월 05일 | 보통주 | 2024.11.05 ~ 2024.11.24 | 주주가치 제고 | - | 1,364,416 | - | 1,364,416 | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

2012년 03월 22일 | 보통주 | 2012.03.23 ~ 2014.09.24 | 주주가치 제고 및 주가안정 | - | 269,782 | 5,000 | 220,000 | 44,782 | - | |

| 2015년 06월 25일 | 보통주 | 2015.06.25 ~ 2017.06.23 | 주주가치 제고 및 주가안정 | - | 102,016 | - | - | 102,016 | - | ||

| 2016년 05월 18일 | 보통주 | 2016.05.18 ~ 2017.05.17 | 주주가치 제고 및 주가안정 | - | 94,273 | - | - | 94,273 | - | ||

| 2016년 11월 07일 | 보통주 | 2016.11.07 ~ 2019.06.19 | 주주가치 제고 및 주가안정 | - | 166,305 | - | - | 166,305 | - | ||

| 2017년 07월 10일 | 보통주 | 2017.07.10 ~ 2019.06.19 | 주주가치 제고 및 주가안정 | - | 243,368 | - | - | 243,368 | - | ||

| 2018년 06월 20일 | 보통주 | 2018.06.20 ~ 2019.06.19 | 주주가치 제고 및 주가안정 | - | 162,160 | - | - | 162,160 | - | ||

| 2019년 01월 22일 | 보통주 | 2019.01.22 ~ 2022.09.30 | 주주가치 제고 및 주가안정 | - | 169,597 | - | - | 169,597 | - | ||

| 2020년 03월 23일 | 보통주 | 2020.03.23 ~ 2022.09.30 | 주주가치 제고 및 주가안정 | - | 112,165 | - | - | 112,165 | - | ||

| 2022년 06월 27일 | 보통주 | 2022.06.27 ~ 2024.12.27 | 주주가치 제고 및 주가안정 | - | 154,194 | - | - | 154,194 | - | ||

| 2024년 03월 18일 | 보통주 | 2024.03.18 ~ 2025.03.18 | 주주가치 제고 및 주가안정 | - | 31,361 | - | - | 31,361 | - | ||

| 기타 취득 | - | 보통주 | - | 기업분할 단수주식 취득 | - | 1,397 | - | - | 1,397 | - | |

| - | - | - | - | - | - | - | - | - | - | ||

| 총계 | 2,871,034 | 5,000 | 1,584,416 | 1,281,618 | - | ||||||

2) 자기주식 보유 목적

당사의 자기주식 취득은 주가안정 및 주주가치 제고를 목적으로 취득하여 보유하고 있습니다.

3) 자기주식 취득계획

이사회결의일 기준 현재 자기주식 취득 계획은 없습니다. 다만 항후 주주가치 제고 정책 수립 시 당사의 상황을 종합적으로 고려하여 자기주식 취득 여부를 검토할 예정입니다.

4) 자기주식 소각 및 처분계획

이사회결의일 현재 자기주식 소각 및 처분계획은 없습니다. 다만 항후 주주가치 제고 정책 수립 시 당사의 상황을 종합적으로 고려하여 자기주식 소각 및 처분 계획을 검토할 예정입니다.

5) 기타 투자자 보호를 위해 필요한 사항

해당사항 없습니다.

5. 정관에 관한 사항

(1) 정관의 최근 개정일

당사는 2024.03.22 정기주주총회를 통해 정관 일부를 개정하였으며, 2025.03.28 개최예정인 제14기 정기주주총회에 정관변경안건이 포함되어 있습니다. (주주총회 소집공고 공시 참고)

(2) 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2022년 03월 25일 | 제11기 정기주주총회 | - 제8조(주권의 발행과 종류) - 제8조의2(주식등의 전자등록) - 제12조(신주의 배당기산일) - 제17조(전환사채의 발행 및 배정) - 제18조(신주인수권부사채의 발행 및 배정) - 제45조(감사위원회의 구성) - 부칙 |

- 주권 전자등록의무화에 따라 삭제(전자증권법) - 비상장 사채 등 의무등록 대상이 아닌 주식등에 대해서는 전자등록을 하지 않을 수 있도록 단서 신설 - 동등배당 원칙 명시 - 이자 지급시기의 명확화 - 동등배당 조항 신설에 따른 불필요 - 개정 상법 제542조의12 제2항 및 제542조의12 제8항 반영 - 시행일 추가 |

| 2022년 06월 29일 | 제12기 임시주주총회 | -제2조 ~ 제6조, 제8조 ~ 제9조, 제11조 ~ 제14조 -제16조 ~ 제18조, 제20조 -제21조(소집권자) -제24조(의장) -제32조(이사의 수) -제22조(이사의 선임) -제35조(이사의 직무) -제38조(이사회의 구성과 소집) -제42조(대표이사의 선임) -제43조(대표이사의 직무) -제44조, 46조, 49조 -제51조(재무제표 등의 작성 등) -제54조2(분기배당) |

- 자구수정 - 자구수정 - 소집권자를 명확히 함 - 의장을 명확히 함 - 자구수정 - 제42조에서 조문 변경 - 직급체계를 반영함 - 소집권자를 명확히 함 - 조문에 맞게 수정함 - 자구수정 - 삭제된 조문 표시 - 자구수정 - 중간배당 조문 신설 |

| 2024년 03월 22일 | 제13기 정기주주총회 | - 제2조(목적) (사업목적추가) | - 신규 목적사업 추가 |

(3) 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 소프트웨어자문, 개발, 공급업 | 영위 |

| 2 | 정보처리기술에 관한 컨설팅 | 영위 |

| 3 | 시스템 통합 사업 | 영위 |

| 4 | 디지털통신 네트워크 사업 | 영위 |

| 5 | 소프트웨어, 하드웨어 제조, 판매 및 수출입업 | 영위 |

| 6 | 부동산 관련 서비스업 | 영위 |

| 7 | 부동산임대업 | 영위 |

| 8 | 정보통신공사업 | 영위 |

| 9 | 영상발생, 녹화 및 재생 기기 제조 판매 및 개발업 | 미영위 |

| 10 | 별정통신사업 | 영위 |

| 11 | 인터넷 전자상거래업 | 미영위 |

| 12 | 보안 및 네트워크관제서비스업 | 영위 |

| 13 | 정보보안서비스 및 용역제공사업 | 영위 |

| 14 | 호스팅 및 홈페이지 제작업 | 미영위 |

| 15 | 인공지능기반 기술을 활용한 제품 및 서비스의 개발, 제조 및 판매 | 영위 |

| 16 | 빅데이터 기술 응용 제품 및 소프트웨어(SW), 서비스 개발, 제조 및 판매 | 영위 |

| 17 | 평생교육사업 및 원격평생교육사업 | 영위 |

| 18 | 인터넷사이버 위탁교육 서비스업 | 영위 |

| 19 | 교육컨텐츠 공급업 | 영위 |

| 20 | 인터넷 교육 플랫폼 제작 공급 및 컨설팅업 | 영위 |

| 21 | 디지털 콘텐츠 개발 및 서비스업 | 영위 |

| 22 | 위 각항에 관련된 부대사업 | 영위 |

(4) 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2024년 03월 22일 | - | 17.평생교육사업 및 원격평생교육사업 |

| 추가 | 2024년 03월 22일 | - | 18.인터넷사이버 위탁교육 서비스업 |

| 추가 | 2024년 03월 22일 | - | 19.교육컨텐츠 공급업 |

| 추가 | 2024년 03월 22일 | - | 20.인터넷 교육 플랫폼 제작 공급 및 컨설팅업 |

| 추가 | 2024년 03월 22일 | - | 21.디지털 콘텐츠 개발 및 서비스업 |

| 수정 | 2024년 03월 22일 | 17. 위 각항에 관련된 부대사업 | 22. 위 각항에 관련된 부대사업 |

(5) 변경 사유

1) 평생교육사업 및 원격평생교육사업

2) 인터넷사이버 위탁교육 서비스업

3) 교육컨텐츠 공급업

4) 인터넷 교육 플랫폼 제작 공급 및 컨설팅업

5) 디지털 콘텐츠 개발 및 서비스업

| 변경 취지 및 목적, 필요성 | 당사의 주된 사업분야인 정보보안솔루션 개발, 공급 및 네트워크 보안과 관련된 소프트웨어 개발을 통해 축적된 노하우를 신규 교육사업 분야와 융합하여 사업 포트폴리오 다각화를 추진하고자 합니다. 이는 당사가 수행하는 네트워크 관제서비스와 정보보안 용역제공사업의 주요 고객들인 민간, 공공기관 실무자의 보안분야에 대한 직무지식과 역량 강화 요구를 충족시킬 것이라고 기대합니다. 또한 보안분야 실무교육 컨텐츠를 뼈대로 기업뿐만 아니라 대학교를 대상으로 시장확대도 가능할 것이라고 기대하며 이는 '100만 디지털 인재양성’이라는 주요 국정과제 목표 달성에도 부합합니다. 위와 같은 목적을 위해 보다 효율적인 온/오프라인 교육 컨텐츠 개발/보급/확산이 가능하도록 신규 교육사업과 관련된 각각의 사업목적을 추가하였습니다. |

| 사업목적 변경 제안 주체 | 이사회 |

| 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등 |

1) 당사의 주된 사업 고객들에게 정보보호 담당자 대상 전문화된 교육으로 전문성 유지를 지원하며 기존 고객들의 만족도 향상을 도모하고 당사 솔루션 및 보안서비스 분야 사업에도 시너지 효과를 기대 2) 보안의 중요성에 대한 인식 제고로 국내 보안시장의 활성화 및 확대를 유도하고 글로벌 시장경쟁력을 갖출 수 있는 기반을 제공 3) 재직자/대학생 대상 교육 컨텐츠 보급을 통해 미래 보안분야 잠재고객 발굴 기회 확보 |

(6) 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 평생교육사업 및 원격평생교육사업 | 2024년 03월 22일 |

| 2 | 인터넷사이버 위탁교육 서비스업 | 2024년 03월 22일 |

| 3 | 교육컨텐츠 공급업 | 2024년 03월 22일 |

| 4 | 인터넷 교육 플랫폼 제작 공급 및 컨설팅업 | 2024년 03월 22일 |

| 5 | 디지털 콘텐츠 개발 및 서비스업 | 2024년 03월 22일 |

(가) 1. 평생교육사업 및 원격평생교육사업

(나) 2. 인터넷사이버 위탁교육 서비스업

(다) 3. 교육컨텐츠 공급업

(라) 4. 인터넷 교육 플랫폼 제작 공급 및 컨설팅업

(마) 5. 디지털 콘텐츠 개발 및 서비스업

1. 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 전문화된 실습형 정보보호 교육에 대한 시장의 수요 증가를 바탕으로 ①보안관제 고객사에 대한 교육 서비스 제공 ② 공공 사이버공격대응 맞춤형 훈련 제공 ③교육 콘텐츠 knowledge화 및 콘텐츠 강화를 통한 온라인 교육 사업 확대를 위해 교육서비스업을 추가하였습니다.

2.시장의 주요 특성ㆍ규모 및 성장성

교육사업은 현재 웹기술 기반의 이러닝이 확산되며 4차 산업혁명의 주요기술과 융합하여 에듀테크 산업으로 새롭게 변화하고 있습니다. 시장에서는 성인들의 자기계발과 기업들의 상시학습에 대한 관심 확대뿐만 아니라 디지털 트랜스포메이션이라는 메가 트렌드에 맞춰 IT인재에 대한 수요 역시 꾸준히 증가하였습니다. 이에 따라 미래 시장에서도 IT 전문인력 양성에 대한 교육수요는 지속적으로 증가할 것으로 전망되고 있습니다.

3.신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

해당 사항은 영업 비밀 사항으로 공시기준에 따라 기재를 생략합니다.

4.사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

당사는 부산지역에 윈스 보안 아카데미를 설립하였으며, 교육공간 및 설비를 준비하였습니다. 관련 매출은 24년부터 점진적으로 발생하고 있습니다.

5. 기존 사업과의 연관성

당사는 재직자 및 기관의 정보보호 담당자 대상 전문화된 교육으로 전문성 유지 지원 및 신규사업 창출, 민수 기관의 재직자 정보보호 교육 지원으로 고객 만족 및 신규고객 유치에 도움이 될 것으로 판단하고 있습니다.

6. 주요 위험

최근 디지털 학습 분야에서의 시장경쟁은 계속적으로 심화되고 있으며, 교육기술의 발전과 인터넷 접근성 증가로 인해 더욱 가속화되고 있습니다. 이런 상황에서 다양한 기업과 기관들이 디지털 학습 콘텐츠를 개발하면서 더욱 경쟁이 심화되고 있습니다.

7. 향후 추진계획

당사는 전문 인력 확보 및 설비투자를 지속적으로 추진할 예정입니다.

8. 미추진 사유

해당사항 없습니다.

II. 사업의 내용

1. 사업의 개요

○ 주식회사 윈스와 그 종속기업의 사업의 개요

(1) 사업 내용

주식회사 윈스(이하 "당사"라 함)는 정보보안솔루션 개발, 공급 및 네트워크 보안과 관련된 소프트웨어 개발 등의 사업을 영위하고 있습니다. 당사는 2011년 1월 1일 주식회사 나우콤으로부터 네트워크 보안사업부문을 인적분할하였으며, 2011년 5월 2일 한국거래소(KOSDAQ)에 재상장하였습니다. 한편, 당사는 2014년 3월 21일자로 주식회사 윈스테크넷에서 주식회사 윈스로 상호를 변경하였습니다.

당사와 연결종속회사(이하 연결실체)는 네트워크보안 제품 제조 및 보안서비스 제공 등 정보보안부문이 전체 매출의 90% 이상 차지하는 관계로 연결실체별 별도의 사업의 내용은 작성하지 않습니다.

※부문별 매출

| (단위 : 백만원, %) |

| 사업부문 | 대상회사 | 구분 | 제14기 | 비중 |

| 정보보안 | (주)윈스&(주)시스메이트 | 제품 | 40,263 | 39.7 |

| 서비스 | 48,052 | 47.4 | ||

| SI(상품) | 9,144 | 9.0 | ||

| 소계 | 97,459 | 96.1 | ||

| 기타 | (주)윈스&(주)시스메이트 | 임대 | 4,000 | 3.9 |

| 소계 | 4,000 | 3.9 | ||

| 합계 | 101,459 | 100.0 | ||

- 정보보안사업

당사는 정보보안시장 내 보안 시스템 개발 및 공급을 주로 하는 네트워크보안분야와 정보보안, 클라우드 관련 서비스 분야에서 사업을 영위하고 있습니다.

1) 네트워크 보안제품

당사는 2000년대 초반부터 국내외 경쟁사들간의 치열한 경쟁을 통해 제품 차별화 및 당사만의 기술노하우를 네트워크보안제품에 반영하여 침입방지솔루션 분야에서 15년 이상 점유율 1위를 유지하고 있으며, 향후에도 사업 경쟁력을 강화시켜 지속적으로 네트워크보안제품 시장을 선도해 나갈 계획입니다.

2) 서비스

① 정보 보안 및 유지관리서비스

당사는 24시간 원격/파견 관제서비스를 통해 보다 완벽하고 다양한 보안 대응책을 공급하고 있으며, 당사가 개발한 AI보안관제 플랫폼을 통해 관제서비스의 경쟁력을 강화시켜나가고 있습니다. 또한 원활한 운영과 지속적인 제품관리를 위해 유지관리서비스를 제공하고 있으며 책임경영시스템을 통해 고객들의 신뢰를 얻고 있습니다.

② 클라우드 보안서비스

당사는 2014년 국내 대형 클라우드 사업자와의 협약을 통한 클라우드 보안관제서비스로 시작하여, 2020년부터 MSP 사업을 본격적으로 시작하였습니다. 특히, 당사의 주요 고객인 공공기관을 대상으로 클라우드 인프라 구축·운영, 보안관제, 보안 컨설팅을 제공하고 있지만, 클라우드 산업 특성상 공공·민간 부문을 가리지 않고 다양한 고객 군으로 점차적으로 확대 형성하고 있습니다.

③ 교육서비스

당사는 2024년 부산지사를 기반으로 평생교육원 사업을 시작하며 정보보안에 대한 교육서비스를 제공하고 있습니다. 정보보안의 중요성이 확대됨에 따라 증가한 정보보안 전문인력에 대한 시장의 수요를 충족시키며 사업 영역을 확장해 나가고있습니다.

2. 주요 제품 및 서비스

○ 주식회사 윈스와 그 종속기업의 주요 제품 및 서비스

(1) 주요 제품 등의 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구 체 적 용 도 | 주요상표등 | 매 출 액 |

| 정보보안 | 제품 | (차세대)침입방지(IPS), 디도스공격대응(Anti-DDos), 방화벽(FW), 지능형지속공격방어(Anti-APT) DLP,DPI |

네트워크,전산망의 불법적인 침입(해킹)등을 방지코자 서버 앞단에 SW와 HW 일체형 장비형태로 설치되어 정보보안 기능을 수행하는 시스템 | Sniper ONE-i, Sniper ONE-d Sniper TMS Plus Sniper NGFW Sniper APTX PacketLiner DPI 등 |

40,263 |

| 서비스 | 유지관리 보안관제 컨설팅 |

보안관련 서비스 제공 |

Sniper BD1 AI Plus | 39,428 | |

| 클라우드 보안관제, 클라우드 MSP 등 |

클라우드 보안관제, 운영관리서비스 제공 |

- | 8,624 | ||

| SI(상품) | 타사 정보보안 솔루션 |

외부솔루션 판매용 |

- | 9,144 | |

| 기타 | - | - | 건물임대 | - | 4,000 |

| 합계 | 101,459 | ||||

(2) 주요 제품 등의 가격변동추이

당사의 주요 제품은 어플라이언스, SW, 보안관제, 컨설팅 등으로 이루어져 있어 사용자 및 납품업체, 판매의 형태, 제품 버전에 따라 단가가 상이하고, 보안관제 및 컨설팅은 주로 프로젝트 단위별로 매출이 발생되는 등 대응되는 품목별로 가격 변동 추이, 가격산출 기준 및 가격변동 원인 등을 산정하기 어렵습니다.

3. 원재료 및 생산설비

(1) 주요 원재료 등의 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원, %) |

| 구분 | 매입유형 | 품 목 | 구체적용도 | 매입액(비율) | 매입처 | 비 고 |

| (주)윈스 | 제품 (원재료) |

Server /NIC |

각 제품 Server /네트워크카드 |

6,553 | 이슬림코리아 등 | 특수관계 없음 |

| 4,648 | (주)시스메이트 | 종속회사 | ||||

| 상품 | Server | 정보보안 관련 외부솔루션 판매 | 8,866 | 기타 | 특수관계 없음 | |

| 소 계 | 20,067 | - | ||||

| (주)시스메이트 | 제품 (원재료) |

Server /NIC |

각 제품 Server /네트워크카드 |

3,000 | 특수관계 없음 | |

| 합 계 | 23,067 | - | ||||

(2) 주요 원재료 등의 가격변동추이

당사의 원재료 가격변동은 당사 제품인 침입방지시스템(ONE-i), DDoS 대응시스템(ONE-d) 등 스나이퍼의 제품 사양, 고객사의 네크워크 구성, 운용 방법론 등 여러 복잡한 요인에 의하여 변동되므로 특정 원재료의 가격변동 추이를 산정하기 어렵습니다.

(3) 생산 및 설비현황

당사는 보안 소프트웨어와 하드웨어 개발 공급과 관제업을 주업종으로 영위하고있는 업체로서 생산설비를 통한 생산이 아닌 인적자원 및 단순외주작업을 활용한 사업이 주이기 때문에 별도의 생산설비를 보유하지 않아, 가동시간, 생산실적 등을 산정할 수 없으며, 업종의 특성 상 특별한 설비의 신설 및 매입, 투자 계획은 없습니다.

4. 매출 및 수주상황

(1) 매출실적

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구 체 적 용 도 | 주요상표등 | 매 출 액 |

| 정보보안 | 제품 | (차세대)침입방지(IPS), 디도스공격대응(Anti-DDos), 방화벽(FW), 지능형지속공격방어(Anti-APT) DLP,DPI |

네트워크,전산망의 불법적인 침입(해킹)등을 방지코자 서버 앞단에 SW와 HW 일체형 장비형태로 설치되어 정보보안 기능을 수행하는 시스템 | Sniper ONE-i, Sniper ONE-d Sniper TMS Plus Sniper NGFW Sniper APTX PacketLiner DPI 등 |

40,263 |

| 서비스 | 유지관리 보안관제 컨설팅 |

보안관련 서비스 제공 |

Sniper BD1 AI Plus | 39,428 | |

| 클라우드 보안관제, 클라우드 MSP 등 |

클라우드 보안관제, 운영관리서비스 제공 |

- | 8,624 | ||

| SI(상품) | 타사 정보보안 솔루션 |

외부솔루션 판매용 |

- | 9,144 | |

| 기타 | - | - | 건물임대 | - | 4,000 |

| 합계 | 101,459 | ||||

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 제14기 | 제13기 | 제12기 | |

| 정보보안 | 제품 | IPS, Anti-DDos 외 | 수 출 | 4,787 | 3,516 | 6,750 |

| 내 수 | 35,476 | 46,937 | 44,606 | |||

| 합 계 | 40,263 | 50,453 | 51,356 | |||

| 서비스 | 기술지원, 보안관제서비스 |

수 출 | 1,814 | 1,612 | 1,777 | |

| 내 수 | 37,614 | 30,656 | 31,032 | |||

| 합 계 | 39,428 | 32,268 | 32,809 | |||

| 클라우드 관련 서비스 |

수 출 | - | - | - | ||

| 내 수 | 8,624 | 8,932 | 7,678 | |||

| 합 계 | 8,624 | 8,932 | 7,678 | |||

| SI(상품) | 타사 정보보안 솔루션 |

수 출 | - | - | - | |

| 내 수 | 9,144 | 11,891 | 7,142 | |||

| 합 계 | 9,144 | 11,891 | 7,142 | |||

| 기타 | 임대 | 건물임대 | 수 출 | - | - | - |

| 내 수 | 4,000 | 3,311 | 2,439 | |||

| 합 계 | 4,000 | 3,311 | 2,439 | |||

| 합 계 | 수 출 | 6,601 | 5,128 | 8,527 | ||

| 내 수 | 94,858 | 101,727 | 92,897 | |||

| 합 계 | 101,459 | 106,855 | 101,424 | |||

(2) 판매경로 및 판매방법 등

1) 판매조직

당사의 판매조직은 사업부문 내 사업1실, 사업2실, 클라우드사업실, 방화벽사업실, 해외사업팀으로 구성되어 있습니다.

2) 판매경로

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 백만원, %) |

| 매출유형 | 품목 | 판매경로 | 판매경로별 매출액 |

판매경로별 비중 |

|

| 제품매출 | IPS, Anti-DDos 등 정보보안제품 | 수출 | 해외배급사 | 4,787 | 4.7 |

| 내수 | 직접판매 | 10,462 | 10.3 | ||

| 판매대리점 | 25,014 | 24.7 | |||

| 서비스매출 | 기술지원, 보안관제서비스 |

수출 | 해외배급사 | 1,814 | 1.8 |

| 내수 | 직접판매 | 23,724 | 23.4 | ||

| 판매대리점 | 13,890 | 13.7 | |||

| 클라우드 관련 서비스 |

수출 | 해외배급사 | - | - | |

| 내수 | 직접판매 | 7,976 | 7.9 | ||

| 판매대리점 | 648 | 0.6 | |||

| SI(상품) | 타사 정보보안 솔루션 |

수출 | 해외배급사 | - | - |

| 내수 | 직접판매 | 2,614 | 2.6 | ||

| 판매대리점 | 6530 | 6.4 | |||

| 기타 | 건물임대 | 수출 | 해외배급사 | - | - |

| 내수 | 직접판매 | 4,000 | 3.9 | ||

| 판매대리점 | - | - | |||

| 소 계 | 수출 | 해외배급사 | 6,601 | 6.5 | |

| 내수 | 직접판매 | 48,776 | 48.1 | ||

| 판매대리점 | 46,082 | 45.4 | |||

| 합 계 | 101,459 | 100.0 | |||

※ 판매경로별 매출액(비중)은 각 매출유형별 비중입니다.

3) 판매방법 및 조건

가) 직접 판매

대형통신사업자, 정부공공기관, 대학교, 금융기관 등 수도권을 중심으로 당사의 영업사원이 직접 고객과 접촉하여 판매하는 방법으로, 주로 큰 규모의 프로젝트입니다. 결제 조건은 60일 이내 결제를 원칙으로 하고 있습니다.

나) 간접 판매

SI업체 및 협력회사를 통하여 제품을 공급하는 방식입니다. 결제 조건은 60일 이내 결제를 원칙으로 하고 있습니다.

4) 판매전략

| 구 분 | 주 요 내 용 |

| 가 격 | - 기술적 우위를 근거로 한 가격차별화 전략 유지 |

| 유 통 | - 주요 SI,NI컨설팅업체와의 전략적 제휴로 판매 네트워크 강화 - 통신사, 금융기관 등의 고부가가치 시장 및 수출 확대에 역량 집중 |

| 기술지원 | - 정기/수시 교육 및 정기 현장 서비스 |

| P R | - 보안 및 IT 전문매체를 통한 홍보를 진행하고, 전시회 및 컨퍼런스에 정기적으로 참여 |

(3) 수주상황

당사 및 그 종속회사는 거래처로부터 P/O가 도착하면 납기 내에 납품을 하므로 장기 주문생산은 없습니다. 따라서 보고서 제출일 현재의 수주상황은 없습니다.

5. 위험관리 및 파생거래

(1) 환율변동위험

연결실체의 외화채권 및 채무의 규모를 고려할 때 환율변동이 외화자산 및 부채의 공정가치 또는 현금흐름에 미치는 영향은 중요하지 아니합니다.

당기말 현재 외화자산 및 부채는 다음과 같습니다.

| (원화 : 천원) |

| 구분 | 통화 | 외화금액 | 원화환산액 |

| 외화자산 | USD | 29,341.75 | 43,132 |

| JPY | 854,276,949.00 | 8,000,133 | |

| CNY | 207,473.79 | 41,758 | |

| EUR | 64,311.84 | 98,315 | |

| 외화부채 | USD | 151,205.06 | 222,271 |

연결실체는 내부적으로 환율변동에 따른 환위험을 정기적으로 측정하고 있으며, 당기말과 현재 각 외화에 대한 환율 10% 변동을 가정한 화폐성 외화자산 및 외화부채의 환율변동위험은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 10%상승 | 10%하락 |

| USD | (17,914) | 17,914 |

| JPY | 800,013 | (800,013) |

| CNY | 4,176 | (4,176) |

| EUR | 9,832 | (9,832) |

(2) 이자율위험관리

이자율 위험은 미래 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로서 이는 주로 변동금리부 조건의 차입금과 예금에서 발생하고 있습니다. 연결실체의 이자율위험관리 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

연결실체의 경우 이자부 자산이 중요하지 않기 때문에, 수익 및 영업현금흐름은 시장이자율로부터 실질적으로 독립적입니다. 연결실체의 이자율 위험은 차입금에서 비롯됩니다. 연결실체는 당기말 현재 차입금이 없으며, 이자율변동이 금융부채의 공정가치 및 현금흐름에 미치는 영향이 중요하지 아니합니다.

(3) 가격위험

연결실체는 유동성관리 및 영업상의 필요 등으로 지분증권 및 채무증권에 투자하고 있으며 당기말 현재 해당 지분증권 및 채무증권은 가격위험에 노출되어 있습니다.

연결실체가 보유하고 있는 상장주식은 대부분 공개시장에서 거래되고 있으며, KOSPI 주가지수 또는 KOSDAQ 주가지수 중 하나에 속해 있습니다.

상장주식 관련 주가지수의 상승 또는 하락이 연결실체의 당기말 현재 자본(법인세효과 반영 전)에 미치는 영향은 아래 표와 같습니다. 이 분석은 다른 변수들은 일정하며 연결실체가 보유하고 있는 상장주식은 과거 해당지수와의 상관관계에 따라 움직인다는 가정 하에 주가지수가 10% 증가 또는 감소한 경우를 분석하였습니다.

| (단위: 천원) |

|

지수 |

당기 | 전기 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| KOSDAQ | 3,527 | (3,527) | 11,213 | (11,213) |

(4) 유동성위험관리

연결실체는 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석ㆍ검토하여 금융부채와 금융자산의 만기구조를 대응시키고 있습니다. 연결실체의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

당기말과 전기말 현재 금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| <당기말> | (단위 : 천원) |

| 과목 | 1년이하 | 1년 초과 | 합계 |

| 매입채무및기타유동채무 | 12,819,119 | - | 12,819,119 |

| 리스부채 | 230,697 | 302,840 | 533,537 |

| 기타비유동채무 | - | 2,038,054 | 2,038,054 |

| 합계 | 13,049,816 | 2,340,894 | 15,390,710 |

| <전기말> | (단위 : 천원) |

| 과목 | 1년이하 | 1년 초과 | 합계 |

| 매입채무및기타유동채무 | 12,184,891 | - | 12,184,891 |

| 리스부채 | 207,056 | 291,757 | 498,813 |

| 유동사채(주1) | 1,001,700 | - | 1,001,700 |

| 기타비유동채무 | - | 2,232,216 | 2,232,216 |

| 합계 | 13,393,647 | 2,523,973 | 15,917,620 |

(주1) 유동사채는 계약상 조기상환가능 시점을 만기로 하여 현금흐름을 공시하였습니다.

상기 금융부채의 잔존만기별 현금흐름은 할인되지 아니한 명목금액으로서 지급을 요구받을 수 있는 기간 중 가장 이른 일자를 기준으로 작성되었습니다.

(5) 신용위험관리

연결실체는 신용위험을 관리하기 위하여 신용도가 일정 수준 이상인 거래처와 거래하고 있으며, 금융자산의 신용보강을 위한 정책과 절차를 마련하여 운영하고 있습니다. 신규 거래처와 계약시 공개된 재무정보와 신용평가기관에 의하여 제공된 정보 등을 이용하여 거래처의 신용도를 평가하고 이를 근거로 신용거래한도를 결정하고 있으며, 담보 또는 지급보증을 제공받고 있습니다. 연결실체는 주기적으로 거래처의 신용도를 재평가하여 신용거래한도를 재검토하고 담보수준을 재조정하고 있으며, 회수가 지연되는 금융자산에 대하여는 분기 단위로 회수지연 현황 및 회수대책이 보고되고 있으며 지연사유에 따라 적절한 조치를 취하고 있습니다. 금융자산의 장부금액은 신용위험에 대한 최대노출정도를 나타냅니다.

당기말과 전기말 현재 신용 위험에 대한 최대 노출 정도는 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 당기말 | 전기말 |

| 현금및현금성자산 | 20,606,959 | 27,488,507 |

| 단기금융상품 | 81,454,946 | 96,402,782 |

| 매출채권및기타채권 | 18,091,914 | 15,493,508 |

| 기타유동금융자산 | - | 30,000 |

| 당기손익-공정가치금융자산 | 14,459 | 212,523 |

| 기타비유동금융자산 | 1,280,509 | 941,954 |

| 기타비유동채권 | 8,234 | 10,934 |

| 합계 | 121,457,021 | 140,580,208 |

한편, 우리은행 등의 금융기관에 현금및현금성자산 및 금융상품 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

연결실체는 매출채권에 대해 전체 기간 기대신용손실을 손실충당금으로 인식하는 간편법을 적용합니다. 기대신용손실을 측정하기 위해 매출채권은 신용위험 특성과 연체일을 기준으로 구분하였습니다. 당기말의 손실충당금은 다음과 같습니다. 기대신용손실에는 미래전망정보가 포함됩니다.

| (단위 : 천원) |

| 구 분 | 정상채권 | 5개월 이내 연체 |

8개월 이내 연체 |

1년 이내 연체 | 1년 이상 연체 | 합 계 |

| 매출채권 | ||||||

| 기대손실률 | 0.17% | 1.33% | 9.23% | 43.05% | 100.00% | |

| 총 장부금액 | 16,551,343 | 1,272,576 | 161,247 | 759 | 187,228 | 18,173,153 |

| 손실충당금 | 28,363 | 16,868 | 14,888 | 327 | 187,228 | 247,674 |

(6) 파생상품 등에 관한 사항

해당사항 없습니다.

6. 주요계약 및 연구개발활동

|

|

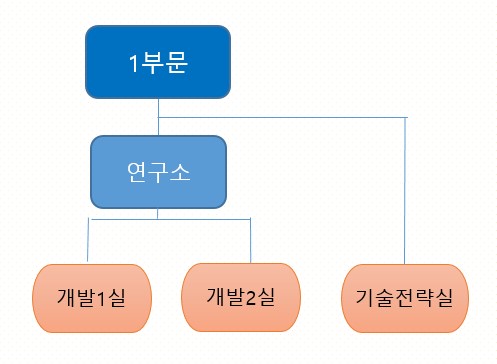

연구조직(24) |

(1) 경영상의 주요계약 등

| 계약상대방 | 계약체결(연장)시기 | 계약기간 | 계약의목적,주요내용 |

| 시큐어소프트 | 2018. 07 | 7.5년 | 일본 네트워크보안 시장 총판 및 독점판매권 |

(2) 연구개발활동의 개요

1) 연구개발 담당조직

※ 당사는 1개의 연구소와 1개의 기술전략실를 운영하고 있으며, 연구소는 9팀, 기술전략실은 3팀으로 구성되어있습니다.

2) 연구개발비용

| (단위 : 천원) |

| 과 목 | 제14기 | 제13기 | 제12기 | 비 고 | |

| 연구개발비용 계 | 8,118,633 | 8,182,211 | 8,883,371 | - | |

| 회계처리 | 판매비와 관리비 | 7,800,188 | 7,273,562 | 8,177,946 | - |

| 개발비(무형자산) | - | - | - | - | |

| 개발비(무형자산)상각 | 318,445 | 908,649 | 705,425 | - | |

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

8.00% | 7.66% | 8.76% | - | |

3) 연구개발 실적

| 연 구 과 제 | 연 구 결 과 및 기 대 효 과 | 상 품 화 내 용 |

| WGEN (Network 보안 전용 NIC) |

핵심 기능을 ASIC화하여 전용NIC에서 처리함으로써 성능에 대한 경쟁력을 확보하는 기술. | Sniper-IPS/IDS 에 장착하여 사용 |

| BcN 분석 모듈 | BcN(광대역 복합네트웍)에 대한 프로토콜 분석기능을 Sniper IPS, IDS 제품에 적용하여 VoIP, SIP, DHCP, IPTV 등을 지원하는 기술. | Sniper IPS, IDS 제품에 적용 |

| iTMS | 국내·외 최신 취약성 정보와 보안 트랜드, 정밀 분석된 네트워크 트래픽 및 공격형태를 기반으로 사이버 공격에 대한 조기 예·경보·대응체제를 구축해 네트워크 인프라에 대한 위협에 보다 능동적으로 대처할 수 있는 서비스 개념의 위협관리시스템(Threat Management System)입니다. 시장에서 검증된 방지센서(Sniper IPS)와 탐지센서(Sniper IDS)를 이용하여 최근 증가하고 있는 웜, 바이러스, 해킹, 유해트래픽 등의 네트워크 위협에 보다 능동적으로 대응할 수 있는 보안관리전문 Tool입니다. |

Sniper iTMS |

| SecureCast | 전세계에서 매일 보고되는 새로운 취약성 정보를 신속하게 취합, 분석하여 국내 환경에서 발생가능한 위협정보를 온라인(securecast.wins21.com)으로 실시간 제공하고, 예보 및 경보하는 정보보호지능화서비스(Information Security Intelligence Service)입니다. SecureCAST의 모든 위협 정보는 WINSCERT(윈스테크넷 침해사고분석대응팀)의 신속한 정보 수집과 지속적인 연구활동으로 축적되어 기업 보안관리자의 사전 및 실시간 대응과 정확한 상황판단을 가능케합니다. |

Sniper Securecast |

| IPS (침입방지시스템) |

시스템 및 Network 자원에 대한 다양한형태의 침입행위를 실시간 탐지, 분석 후 비정상으로 판단된 패킷을 차단해 보다 안정적인 네트워크 보안기술을 제공하는 고성능 침입방지시스템입니다. 국가기관에서 요구하는 보안성 평가를 통과해 국가정보원 CC(공통평가기준)인증 획득, 행정자치부 행정정보보호용시스템, 조달청 조달품목으로 등록된 신뢰도 높은 제품입니다. |

Sniper IPS Sniper ONE-i |

| DDoS대응 |

다양하고 복합적으로 발생되는 지능화된 DDoS 공격을 차단하는 DDoS 대응시스템으로, 다양하고 복합적으로 발생되는 지능화된 DDoS 공격을 행동기반과 시그니처 기반의 탐지·방어 기법으로 차단합니다. 정밀하게 설계된 다단계 방어 엔진을 탑재하여 네트워크 환경에 최적화된 DDoS 방어 전략을 제시하고, 트래픽의 정상유무를 확인하여 비정상트래픽을 제어함으로써 사용자 망의 가용성을 확보합니다. GS인증과 CC인증을 획득한 스나이퍼DDX는 신뢰성 및 안정성이 확보된 제품으로 7.7/3.4 DDoS 대란 당시 성공적인 방어 경험이 있습니다. |

Sniper DDX Sniper ONE-d |

| Network Packet 수집 및 예측 모듈 |

NIDS를 구현하기 위해서 필요한 기본 모듈로서, Network Line을 통해서 통신하는 Packet 수집과 Packet의 TCP/IP Head , 각각의 Protocol (TCP/UDP,ICMP, IGMP 등) 및 서비스(Http, Telnet, Ftp, Dns, Smtp 등)의 속성을 파악하여 현재의 Packet으로 연속해서 발생되는 Packet의 속성을 미리 파악하여 이에 대응할 수 있도록 구현함 | Sniper NIDS의 Packet 수집 Processor에 적용됨 |

| MPMDB모듈 Multi Processor Memory Data Base |

NIDS는 기본적으로 여러가지 기능을 갖는 각각의 Processor (Packet 수집, 분석, 감사자료 관리, 추적, 연동, GUI 서버 등의 Processor)를 병렬처리를 해야 최대의 성능(Giga Network환경) 을 발휘할 수 있다. 또한 병렬 처리함에 있어서 HDD DB를 사용하게 되면 HDD의 자료를 Read/Write 하기 위해서 기계적인 동작을 요구하게 됨으로 최대의 성능을 보장할 수 없다. 이러한 문제점을 해결하기 위해서는 Main Memory(RAM)를 이용하여 Data Base를 구축함으로서 전자적인 속도를 지원 하고, Data에 대한 안정성, 無결성, 가용성, 신뢰성을 보장하는 MPMDB 기술을 개발해, Sniper NIDS에 접목, 타사 NIDS제품 보다 성능의 우월성을 실현할 수 있도록 개발함 | 상품명 : Sniper Giga-NIDS의 핵심 기술임 |

| 해킹 분석 모듈 | 실시간으로 수집된 TCP/IP Packet의 Data를 Protocol, 서비스별로 분석,진행 상태별로 파악한 다음 이를 ACBM(시스템 의 Resource를 최소로 이용하 면서 최대의 성능을 발휘하는 최적의 해킹패턴 비교 알고리즘) 모듈에 전달하여 해킹여부를 최종 판단하는 알고리즘 및 모듈을 개발하여 제품의 성능은 향상시키고, 해킹 오탐지(False Positive)율은 5% 이내로 줄이는 기술. | Sniper NIDS의 핵심 모듈 |

| Cert DataBase 시스템 | 전 세계적으로 발생하는 해킹에 대한 정보를 정확하게 분석 (해킹기법, 대상시스템, Hacking Tool, 대응방법, 탐지 Pattern 등)하여 DataBase로 구축 하고, 이를 바탕으로 IDS에 Pattern을 제공하고 고객에게 공지함으로서 해킹을 미연에 방지하는 시스템 | WINS Cert DB |

| 통합 보안관리 기술 (ESM - Enterprise Security Management) |

각각의 시스템 및 Network단에 설치되어 있는 보안제품(Agent) 에서 발생하는 보안감사 자료를 중앙에서 실시간으로 수집하여, 이를 체계적으로 DB화 하여 관리자에게 보고하고, 각각의 Event에 대한 조치사항을 알려 주는 기술 | Sniper ESM |

| 지능형지속공격(APT)대응시스템 | 네트워크 트래픽을 세션기반으로 분석하여 비정상적인 접속을 시도하는 APT공격을 정확히 탐지하여 차단하며, 특히 네트워크 행위(Behavior)분석을 통하여 APT공격에 의한 비정상 사용자의 행위를 정확히 판별하여 차단함으로, IPS, Anti-Virus, 백신기반 좀비PC대응시스템 등 기존의 보안 시스템을 우회하는 APT공격을 사전에 예방 | Sniper APT |

| 위협관리시스템(Threat Management System) | 스나이퍼 TMS-PLUS는 국내/외 최신 취약성 정보와 트랜드와 연동 센서를 통합 관리 및 이벤트 분석으로 네트워크 공격을 분석하여 대용량의 데이터를 관리합니다. 또한 Snort룰을 자동 연계하여 네트워크 인프라에 대한 위협에 보다 능동적으로 대처할 수 있는 위협관리시스템(Threat Management System) | TMS-Plus |

| 정책관리및배포시스템(Local Update Server) | 다수의 보안 제품의 정책에 대해 Zone 별 관리 기능을 제공하고 위협에 대한 효율적인 보안 정책을 지원하며, Master Update Server에서 업데이트 한 신규 서명 배포 기능으로 최신 취약점에 대한 대응을 할 수있게합니다. 관리자는 정책 백업, 복구, 배포, 수정 대한 자세한 기록과 백업 된 정책 간의 비교에서 신속한 대응 및 이력 관리가 가능. | Sniper RMS/RDS |

|

통합보안관리 |

관리대상시스템 및 관제대상시스템에서 전송 받은 보안이벤트와 네트워크 정보를 수집하여 종합적인 위협 분석 및 대응을 지원하고, 관제를 수행 |

Sniper-BD1 |

| 차세대방화벽 | 고성능 보안엔진 탑재로 고효율성(가용성/확장성/신뢰성) 실현하고 사용자/애플리케이션 식별 기술로 위협 트래픽을 정확하게 제어하고 네트워크 트래픽에 대해 지속적으로 모니터링, 추적 대응하는 지능형 차세대 방화벽 | Sniper-NGFW |

| AI 보안관제 자동화 | 인공지능을 기반으로 한 위협 분석(AI)과 네트워크 트래픽 및 공격 정보를 통합 보안 체계로 구축(TI)하여 보안 관제 업무 자동화(BI) 및 업무 협업(CI)를 지원 하여 보다 능동적으로 대처할 수 있는 AI 보안 관제 자동화 솔루션. | Sniper BD1 AI Plus |

7. 기타 참고사항

(1) 업계 및 회사의 현황

1) 업계의 현황

가) 산업의 특성

당사가 영위하고 있는 사업이 속해 있는 정보보안산업의 특징은 “창과 방패”처럼, 진화하는 보안위협에 대응하여 지속적인 R&D가 필요한 분야이며, 보안사고 발생시 개인·사회·국가 등 전 영역에 영향을 주는 등 파급력이 매우 크고, 이에 따라 최근 전 산업의 IT화로 대부분의 산업에 보안기술이 적용된 제품 및 서비스에 대한 요구가 커지고 있으며, 또한 평상시에는 중요성을 인식 못하지만 사고 발생시에는 물리적인 사고보다 훨씬 더 많은 사후 복구비용이 요구되는 특징을 가지고 있습니다.

한국판 디지털 뉴딜의 핵심과제인 데이터댐 등의 구현에 필수적인 분야이며, 다양한 성격의 사업과 산업에 접목되는 기술 및 서비스입니다. 유휴 IT자원의 활용을 통한 효율성 향상 목적으로 도입되기 시작한 클라우드 산업은 최근에는 인공지능과 빅데이터의 중요성이 커짐에 따라 4차 산업혁명의 기초 인프라로 부각되기 시작했습니다.

정보보안산업은 다음과 같은 특성이 있는데,

첫째, IT산업에 필수적인 기반 산업으로, 시스템 ·네트워크 보안 중심의 정보보안과 타 산업군에 보안기술이 적용되는 활용분야(융합보안)로 구분됩니다.

둘째, 정보보안산업은 국가의 안위를 지켜주는 방위산업으로, 협의의 개념으로는 개인의 안전과 재산을 지켜주는 보안산업이고, 광의의 개념으로는 각종 테러와 보이지 않는 전쟁(사이버테러 및 정보화 전쟁)으로부터 국가의 안위를 지켜주는 방위산업이라고 할 수 있습니다.

셋째, 정보보안산업은 미래지향 산업으로, 최근 국내 IT산업은 스마트폰, 태블릿 PC 등 스마트 모바일 기기 시장뿐만 아니라 IoT(사물인터넷) 및 클라우드 컴퓨팅 등 큰 변화가 일어나고 있으며, 이에 정보보안 및 무선통신망의 안전성 강화에 대응해야 할 필요성이 크게 부각되고 있으며, 이러한 변화에 맞춰 IT산업을 기반으로 한 미래 생활에 정보보호 기술이 포함되어 응용되고 있습니다.

클라우드산업은 다음과 같은 특성이 있는데,

첫째, 클라우드 구축 유형에 따라 공용, 사설, 하이브리드, 멀티 등으로 구분하며, 서비스 제공범위에 따라 IaaS, PaaS, SaaS, CMS(≒MSP)로 구분합니다. 국내에서는 2023년 기준 IaaS가 약 3조 1,689 억원으로 가장 큰 비중을 차지했고, SaaS가 약 2조 5,902억원, CMS가 약 1조 1,299억원으로 뒤를 잇고 있습니다.

(출처 : 2024년 클라우드산업 실태조사 결과보고서, 2025.02.03 한국클라우드산업협회)

둘째, 클라우드 산업 자체가 이제 시작하는 단계이기 때문에 보안 기술이 많이 부족한 상황이며 이전까지는 기업들이 클라우드를 전면 도입하는 것이 아닌 부분적으로 도입했기 때문에 기존 레거시 보안과 클라우드 보안이 상충되는 지점이 있었고, 향후 클라우드 도입이 가속화되며 보안기술 개발의 중요성은 더욱 커질 것으로 예상됩니다.

셋째, 국내 클라우드 사용율은 해외대비 열위하며, 특히 금융·제조업이 저조합니다. 이는 한국 기업의 클라우드 사용율은 OECD 국가 중 최하위권으로 클라우드 수요 기반이 아직 충분히 성숙되지 않았음을 시사합니다. 하지만 공공기관이 클라우드로 전환하고 있으며, 클라우드 관련 예산계획은 금융, 물류, 제조 등의 산업에서 대폭 상향이 예상되어 동 산업들의 향후 클라우드 활용 증가가 기대 됩니다.

나) 산업의 성장성

2023년 국내 정보보안산업 내 정보보안기업들의 총 매출은 약 6조 1천억원에 이른 것으로 조사되었으며 이는 2022년도와 비교해 9.4% 늘어난 수치입니다. 국내 정보보안산업을 분야별로 살펴보면, '정보보안 제품' 분야의 2023년도 매출액은 약 4조 3천억원으로 조사되었고, '정보보안 서비스' 분야는 2023년 매출액이 약 1조 7천억원으로 조사되었습니다.

(출처:2024 국내 정보보호산업실태조사보고서, 2024.10.29 한국정보보호산업협회)

2023년 클라우드 부문 전체 매출액은 7조 3천 9백억으로 전년대비 26.6% 증가하였습니다. 클라우드 기반 기술의 종류가 다양해지면서 전 산업에 걸쳐 클라우드 활용 성숙도가 높아졌고 디지털 전환에 보수적이었던 산업군에서도 클라우드에 대한 인식이 개선되면서 투자가 확대되었습니다. 서비스 부문별 매출액은 IaaS는 전년대비 42.8%, SaaS는 35.0%, CMS는 15.3%, PaaS는 6.4% 순으로 증가율을 보인 것으로 조사되었습니다.

(출처 : 2024년 클라우드산업 실태조사 결과보고서, 2025.02.03 한국클라우드산업협회)

다) 경기변동의 특성

당사의 침입방지솔루션(ONE-i) 및 디도스공격대응솔루션(ONE-d), 차세대방화벽솔루션(NGFW) 주력제품과 유지관리 및 보안관제 등 서비스의 주요 매출처는 공공기관, 통신사, 금융기관이 전체의 80% 이상을 차지하고 있는 바, 경기변동에 대한 민감성은 상대적으로 낮은 편입니다. 다만, 고객 특성상 예산의 집행시기 등이 4분기에 많이 몰려 있기에 매출 및 영업이익 등 수익 또한 1분기가 가장 적고, 4분기 비중이 가장 높다고 할 수 있습니다.

라) 경쟁요소

당사가 주력하고 있는 네트워크보안제품 시장은 2000년대 초반부터 국내외 경쟁사들간의 치열한 경쟁을 통해 제품 차별화 및 당사만의 기술노하우를 제품에 반영하여 현재 침입방지솔루션 분야에서 선두업체로 자리매김하였습니다. 당사 뿐만 아니라 네트워크제품시장은 10년 이상의 하드웨어 및 소프트웨어기술을 결합하는 기술 노하우를 바탕으로 한 국내외 기업들이 선점하고 있는 바, 신규 업체들의 시장 진입에는 어려움이 있다고 봅니다. 이러한 소프트웨어 및 하드웨어 기술노하우는 여타 네트워크제품과는 차별화된 가격정책을 유지할 수 있게 하였습니다.

최근 클라우드 산업은 기업의 디지털 트랜스포메이션 가속화와 함께 클라우드를 도입하는 기업이 늘고 있습니다. 이와 함께 관련 위협 사례도 증가하면서, 클라우드 보안에 대한 중요성이 높아지고 있습니다.

특히, 당사가 사업 영역을 확장하고 있는 클라우드 산업의 MSP 시장은 공공과 민간을 막론하고 클라우드 시장이 커짐에 따라 고객과 클라우드 서비스(CSP)기업을 연결하는 클라우드 관리·운영제공자(MSP) 역할이 중요해지고 있으며, 이에 대기업, 중소기업 가릴 것 없이 뛰어 들고 있습니다. 하지만, 핵심이라고 할 수 있는 클라우드 전환 및 운용에 필수적인 보안역량 부재로 어려움을 보이는 타사와 달리, 당사는 정보보안 역량을 바탕으로 빠르게 성장하고 있습니다.

* MSP(Managed Service Provider): 클라우드 관리 서비스 제공자로, 시스템을 클라우드로 이관하고 운영해주는 서비스를 제공합니다.

마) 자금조달상의 특성

당사가 주력하고 있는 네트워크보안제품 및 보안서비스 시장은 제조 원가나 생산 설비에 대한 투자의 비중이 타 제조업에 비하여 상당히 낮은 편으로 증자나 사채 발행을 통한 일시적인 대규모 자금 조달의 필요성이 상대적으로 낮습니다.

바) 관련 법령 또는 정부의 규제 등

관련된 법규로써 '개인정보보호법', '정보통신망 이용촉진 및 정보보호 등에 관한 법률', '정보보호산업진흥법' 및 '클라우드 컴퓨팅발전 및 이용자보호에 관한 법률’등이 있습니다.

또한 '소프트웨어산업 진흥법'에서는 대기업 SW회사의 공공부문 입찰 하한을 두고 있는데, 매출액 8천억 이상은 80억 이상, 매출액 4천억 이상인 기업은 40억 이상인 사업에만 입찰이 가능토록 지정되어 있습니다.

특히 정부에서 2021년 2월 디지털공간의 튼튼한 '방역체계’를 구축해 디지털경제 시대를 선제적으로 대비하고, 데이터댐 등 디지털뉴딜의 성공과 국민이 안전하고 신뢰할 수 있는 세계 최고의 디지털안심 국가를 실현하기 위한 정보보호 종합계획으로 'K-사이버방역 추진전략’을 발표하였습니다. 그 안에는 비대면 서비스 이용이 크게 증가할 것에 대비해 이와 관련된 사이버 위협으로부터의 보호 기반을 만들기 위한 정책적 전략이며, 그 중에서 특히 정보보안 관련내용으로는 ▷중소기업 보안 투자 지원 ▷보안 유망 기업 육성 ▷ 5G 특화 보안 모델 개발 등이 포함되어 있습니다.

또한 개정된 데이터 3법(개인정보보호법, 정보통신망법, 신용정보법, 20년 1월 개정) 및 전자서명법(20년 6월 개정) 시행과 함께 데이터에 대한 수집, 가공, 유통 과정과 사용자 인증 등 데이터활용과 함께 필수적인 세밀한 보안 대응 목적으로 고도화된 보안 솔루션의 개발 및 제품화가 빠르게 진행될 것으로 예상되며, 이를 통해 정보보안시장확대가 한층 더 빠르게 이루어 질것으로 보입니다.

또한 클라우드 컴퓨팅발전 및 이용자보호에 관한 법률의 시행과 함께 클라우드컴퓨팅의 발전 및 이용을 촉진하고 클라우드컴퓨팅서비스를 안전하게 이용할 수 있는 환경을 조성함으로써 국민생활의 향상과 국민경제의 발전에 이바지함을 목적으로, 클라우드 시장 확대가 가시화되었습니다.

2) 회사의 현황

가) 영업개황

당사는 정보보안시장 내 보안 시스템 개발 및 공급을 주로 하는 네트워크보안분야와 정보보안, 클라우드 관련 서비스 분야에서 사업을 영위하고 있으며, 각 분야별 주요 제품 및 서비스별 요약은 다음과 같습니다.

① 네트워크보안 솔루션 (개발한 보안소프트웨어를 하드웨어에 탑재한 일체형 제품)

- 차세대 침입방지시스템(IPS) : Sniper ONE-i

시스템 및 네트워크 자원에 대한 다양한 형태의 침입 행위를 사용자/멀웨어/어플리케이션 기반 상황인지 엔진과 평판기반으로 실시간 탐지분석/차단을 수행하는 지능형 차세대 침입방지시스템

- 차세대 디도스(DDoS)공격차단시스템 : Sniper ONE-d

시스템 및 네트워크 자원에 대한 다양한 DoS, DDoS 공격 트래픽을 DDoS 방어 엔진과 QoS 기반 엔진으로 실시간 탐지분석/차단을 수행하는 차세대 DDoS 대응시스템

- 차세대 방화벽시스템 : Sniper NGFW

보안존 기반 통제, 사용자/애플리케이션 인지 및 통제 등 차세대 방화벽 기능과 당사 보안 솔루션과 연계하여 네트워크 전반에서 위협을 탐지하고 의심 요소는 지속적 모니터링을 통해 보안사고에 대응할 수 있는 위협 추적 중심 지능형 차세대 방화벽

- 지능형지속공격(APT) 대응솔루션 : Sniper APT

네트워크 트래픽과 이메일에 대한 행위/파일 분석을 통하여 지능형 위협(랜섬웨어) 공격을 시도하는 비정상 사용자를 정확히 판별 및 차단함으로써 기존 보안시스템을 우회하는 APT공격의 확산을 사전에 예방하며. 네트워크 트래픽을 전수 분석하여 최신 위협공격을 능동적으로 탐지/차단하는 샌드박스기반 APT 대응시스템

- 통합보안관리 : Sniper TMS Plus

최신 취약성 정보와 위협 트랜드, 연동 센서의 이벤트 정보 등 대용량 데이터를 수집 관리하고, 축적된 DB를 통해 네트워크 공격을 분석함과 동시에 SNORT, YARA룰을 자동 연계하여 네트워크 인프라의 위협에 대해 보다 능동적으로 대처를 할 수 있는 통합보안관리시스템

② 보안서비스

- 파견관제

고객사 정보보호담당자와 당사에서 직접 파견한 보안관제전문요원으로 구성된 팀의 협업을 통해 외부로 부터의 안전한 IT인프라 보호를 위해 고객사에 특화된 관제서비스를 제공

- 원격관제

당사가 자체 구축한 원격관제센터 내에서 당사가 개발한 AI보안관제 플랫폼을 통해 고객사의 다양한 보안솔루션을 원격 연결하여 외부의 보안 위협에 대한 취약점 분석 및 실시간 모니터링을 통해 조기 탐지 대응하는 24H 관제서비스

- 보안컨설팅

전문컨설턴트들에 의해, 검증된 방법론을 적용하여 고객사에 대한 다양한 모의해킹 등 보안취약점 점검 등을 통해 최적화된 대응방안을 제시하는 서비스

- 기술지원(유지관리)

정보보호시스템의 원활한 운영과 지속적인 제품관리를 위해 유지관리서비스를 제공하고 있으며, 자체적인 품질 보증활동과 예방정비활동을 통해 고객감동을 실현합니다. 유지관리서비스는 정보보호시스템의 설치가 완료된 후 운영하는 과정에서 시스템의 정상상태를 유지하고 환경변화에 따른 고객 요구사항을 수용하는 등 자체 개발 제품의 품질을 보장하는 윈스의 책임경영시스템

③ 클라우드 사업

2014년 국내 대형 클라우드 사업자와의 협약을 통한 클라우드 보안관제서비스로 시작하여, 19년부터 MSP 사업을 준비하였고, 20년부터 MSP 사업을 활성화 하였습니다. 공공·민간 부문을 가리지 않는 클라우드 산업 특성에 의해 다양한 고객 군을 형성하였습니다. 특히 당사의 주요 고객인 공공기관을 대상으로 기존의 보안서비스 노하우를 바탕으로 클라우드 인프라 구축·운영, 보안관제, 보안 컨설팅을 제공하고 있습니다.

- 클라우드 보안관제

당사의 자체개발한 우수한 AI보안관제 플랫폼을 통해 클라우드 내 고객사의 클라우드 서비스 및 데이터에 대한 보안관제 서비스를 제공하는 24H 클라우드 특화 관제 서비스

- 클라우드 MSP

당사의 정보보안 역량을 기반으로 기존 레거시 시스템을 클라우드로 전환, 구축하고 운영해주는 서비스

④ 교육 사업

- 정보보안 교육

전문화된 정보보안교육을 제공하며 고객사 정보보안 담당자들의 전문성 유지를 지원하는 교육서비스

- 정보보안인력양성 교육

대학생 및 취업준비생들을 대상으로 시장에서 요구되는 정보보안교육을 제공하며 수료후 즉시 업무 수행이 가능하도록 정보보안인력 양성에 목적을 둔 교육서비스

- 맞춤형 교육

개별 고객사의 현황을 분석하고 요구에 맞춰 분야별 맞춤 정보보안교육을 제공하는 교육서비스

⑤ 자회사(시스메이트)

당사의 네트워크보안 제품의 핵심 하드웨어인 네트워크인터페이스카드(NIC) 제조 및 공급을 포함해, 트래픽 제어솔루션(DPI)과 내부정보유출방지시스템(DLP), 국방관련 하드웨어 등을 제조 및 공급

당사 네트워크 보안 솔루션은 모두 CC(공통평가기준) 인증, GS(굿소프트웨어)인증, SP(소프트웨어)품질인증, 암호모듈검증 등 국가기관에서 검증하는 인증을 획득해 기술력과 보안성에 대한 신뢰성을 공식적으로 검증 받았습니다.

또한, 당사 및 종속회사의 네트워크 보안 솔루션에 적용된 핵심기술에 대한 국내외 특허권 132건(당사: 79건, 종속회사: 53건) 취득으로 독보적인 기술력과 적용제품의 신뢰성을 동시에 검증 받았습니다. 당사는 취약점 분석, 악성코드 조기 발견, 위협예측, 고객사 침해사고 비상대응, 해킹탐지/차단 시그니처(패턴) 개발/적용 등의 역할을 수행하는 정보보호 전문인력으로 구성된 자체 침해사고대응센터(WSEC)를 보유하고 있습니다. 이에 따라 당사 네트워크 보안 솔루션이 최신 취약점을 탐지/차단해 사전 대응이 가능토록 해주며, 당사 제품을 사용하는 고객사의 제품 운영에 관한 기술적인 서비스를 체계적으로 제공할 수 있게 해줍니다.

나) 공시대상 사업부문의 구분

| (단위 : 백만원) |

| 사업부문 | 매출유형 | 품 목 | 구 체 적 용 도 | 주요상표등 | 매 출 액 |

| 정보보안 | 제품 | (차세대)침입방지(IPS), 디도스공격대응(Anti-DDos), 방화벽(FW), 지능형지속공격방어(Anti-APT) DLP,DPI |

네트워크,전산망의 불법적인 침입(해킹)등을 방지코자 서버 앞단에 SW와 HW 일체형 장비형태로 설치되어 정보보안 기능을 수행하는 시스템 | Sniper ONE-i, Sniper ONE-d Sniper TMS Plus Sniper NGFW Sniper APTX PacketLiner DPI 등 |

40,263 |

| 서비스 | 유지관리 보안관제 컨설팅 |

보안관련 서비스 제공 |

Sniper BD1 AI Plus | 39,428 | |

| 클라우드 보안관제, 클라우드 MSP 등 |

클라우드 보안관제, 운영관리서비스 제공 |

- | 8,624 | ||

| SI(상품) | 타사 정보보안 솔루션 |

외부솔루션 판매용 |

- | 9,144 | |

| 기타 | - | - | 건물임대 | - | 4,000 |

| 합계 | 101,459 | ||||

다) 시장의 특성

국내 보안 시장은 중국발 해킹, 웹 취약점에 의한 개인정보 노출, 대량 트래픽을 이용한 분산서비스거부공격(DDoS), 해외에서 유입되는 불법 유해트래픽 등의 위협으로 관련 보안기술이 절실하게 요구되고 있습니다. 다양화되는 공격패턴으로 한가지의 보안솔루션만으로는 무차별 사이버공격에 대응하기가 쉽지 않아 일차원적인 방어로는 그 실효성을 거두기가 어렵습니다. 따라서 이러한 다양한 형태의 보안 위협에 대응하기 위해 다양한 솔루션을 보유하고 있는 당사는 Sniper ONE-i(IPS, 침입방지시스템), Sniper ONE-d(DDX, 디도스공격차단시스템), Sniper NGFW(차세대방화벽) 등의 다변화되고, 고도화된 사이버공격에 대응할 수 있는 최적화된 솔루션들과 함께 24시간 원격/파견 관제서비스를 통해 보다 완벽하고 다양한 보안 대응책을 공급하고 있습니다.

라) 신규사업 등의 내용 및 전망

당사는 20년 이후부터 지속적으로 금융, 민수 대기업 및 해당 그룹사 내 국내 및 해외 생산기지의 주요 기반시설에 대해 당사 침입방지시스템(IPS)을 고객 맞춤형(Customizing) 제품화 및 해당 국가별 인증획득(CCC(중국), CE(유럽) 등)을 통해 중국 등 글로벌 생산기지에 공급 하고있으며, 이를 레퍼런스 삼아 당사가 상대적으로 매출이 적었던 외국산 제품 선호도가 높은 민수시장에 대한 마케팅 강화를 통해 주력제품의 시장점유율을 높힐 수 있도록 노력하고 있습니다.

또한 1초당 100G 데이터트래픽을 보안수행하는 100G 차세대침입방지시스템(Sniper ONE-i), 차세대방화벽(Sniper NGFW)에 대한 성능강화 및 새로운 보안기능 추가 등 신제품을 개발하여 국내 및 해외 통신고객사에 대한 서비스 확대와 동시에 내수 및 수출 확대를 이뤄 나가고 있습니다.

더불어 기존 보안관제 기능에 인공지능(AI) 및 빅데이터(SIEM) 기술을 접목한 Sniper BD1 AI Plus 제품을 기반으로, 현재 운영중인 원격관제서비스 뿐 아니라 클라우드관제서비스에 대한 차별화된 다양한 서비스를 제공하고 이를 통해 고객 확대를 이루며, 동시에 당사의 우수한 관제서비스 제공영역을 넓혀 서비스 사업분야에서도 차별화된 성장세를 이어가도록 하겠습니다.

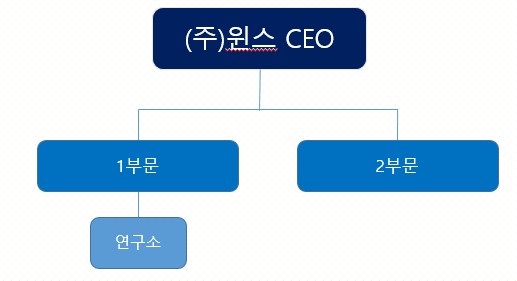

마) 조직도

|

|

조직도(24) |

(2) 지적재산권 보유현황

당사의 지적재산권 보유현황은 해당 표가 50행을 초과하여 기업공시 작성기준에 따라 '상세표' 에 이동하여 기재하였습니다.

| ※상세 현황은 '상세표-4. 지적재산권 현황(상세)' 참조 |

III. 재무에 관한 사항

1. 요약재무정보

(1) 요약 연결 재무정보

요약 연결 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

1) 요약 연결 재무정보

| (단위 : 백만원) |

| 사업연도 구 분 |

제14기 (2024년 12월말) |

제13기 (2023년 12월말) |

제12기 (2022년 12월말) |

| [유동자산] | 129,963 | 153,922 | 140,452 |

| ㆍ당좌자산 | 122,622 | 143,911 | 130,531 |

| ㆍ재고자산 | 7,341 | 10,011 | 9,921 |

| [비유동자산] | 73,900 | 66,904 | 65,159 |

| ㆍ투자자산 | 41,490 | 34,449 | 33,046 |

| ㆍ유형자산 | 29,120 | 28,137 | 26,564 |

| ㆍ무형자산 | 1,709 | 1,982 | 3,159 |

| ㆍ기타비유동자산 | 1,581 | 2,336 | 2,390 |

| 자산총계 | 203,863 | 220,826 | 205,611 |

| [유동부채] | 19,846 | 25,985 | 26,050 |

| [비유동부채] | 3,291 | 3,560 | 3,101 |

| 부채총계 | 23,137 | 29,545 | 29,151 |

| [자본금] | 6,932 | 6,932 | 6,932 |

| [자본잉여금] | 67,584 | 67,554 | 67,339 |

| [기타자본항목] | (14,309) | (14,409) | (14,409) |

| [기타포괄손익누계액] | 67 | 50 | 41 |

| [이익잉여금] | 116,384 | 127,198 | 112,384 |

| [비지배지분] | 4,068 | 3,956 | 4,173 |

| 자본총계 | 180,726 | 191,281 | 176,460 |

| 종속·관계·공동기업 투자주식의 평가방법 |

종속회사 : 원가법 관계회사 : 지분법 |

종속회사 : 원가법 관계회사 : 지분법 |

종속회사 : 원가법 관계회사 : 지분법 |

| (2024.1.1~ 2024.12.31.) |

(2023.1.1~ 2023.12.31.) |

(2022.1.1~ 2022.12.31.) |

|

| 매출액 | 101,459 | 106,855 | 101,424 |

| 영업이익 | 20,358 | 23,090 | 21,979 |

| 당기순이익 | 19,871 | 21,084 | 19,239 |

| 지배기업지분순이익 | 19,759 | 21,087 | 19,259 |

| 비지배지분 | 112 | (3) | (20) |

| 기타포괄손익 | 17 | 9 | 4 |

| 총포괄이익 | 19,888 | 21,093 | 19,243 |

| 지배기업지분포괄이익 | 19,776 | 21,096 | 19,263 |

| 비지배지분포괄이익 | 112 | (3) | (20) |

| 주당순이익(원) | 1,613 | 1,681 | 1,537 |

| 연결에 포함된 회사수 | 1 | 1 | 1 |

2) 연결대상회사의 변동내용

① (주)시스메이트 신규연결 편입

당사는 2017.1.3 부로 (주)시스메이트가 발행한 상환전환우선주 522,388주를 이익잉여금 재원으로 상환함에 따라 (주)윈스 지분율이 42.51%에서 54.85%로 증가하여 신규연결 편입되었으며, 2017.4.12자로 44,700주를 매입, 2018.09.11자로 409,080주, 2018.09.28자로 83,520주, 2020.06.17자로 22,680주를 추가로 매입하여 현재 1,547,280주를 보유하고 있으며, 지분율은 75.34%입니다.

3) 요약 연결 재무정보 이용상의 유의점

연결재무제표에 대한 자세한 사항은 연결재무제표 주석을 참조하여 주시기 바랍니다.

(2) 요약 별도 재무정보

요약 별도 재무정보는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

1) 요약 별도 재무정보

| (단위 : 백만원) |

| 사업연도 구 분 |

제14기 (2024년 12월말) |

제13기 (2023년 12월말) |

제12기 (2022년 12월말) |

| [유동자산] | 120,434 | 143,888 | 129,141 |

| ㆍ당좌자산 | 114,703 | 137,111 | 124,004 |

| ㆍ재고자산 | 5,731 | 6,777 | 5,137 |

| [비유동자산] | 74,893 | 67,806 | 66,108 |

| ㆍ투자자산 | 46,056 | 39,021 | 37,815 |

| ㆍ유형자산 | 26,281 | 25,346 | 23,882 |

| ㆍ무형자산 | 1,024 | 1,368 | 2,325 |

| ㆍ기타비유동자산 | 1,532 | 2,071 | 2,086 |

| 자산총계 | 195,327 | 211,694 | 195,249 |

| [유동부채] | 19,059 | 24,458 | 22,822 |

| [비유동부채] | 2,570 | 2,668 | 2,541 |

| 부채총계 | 21,629 | 27,126 | 25,363 |

| [자본금] | 6,932 | 6,932 | 6,932 |

| [자본잉여금] | 66,922 | 66,892 | 66,892 |

| [기타자본항목] | (14,309) | (14,409) | (14,409) |

| [기타포괄손익누계액] | 67 | 50 | 41 |

| [이익잉여금] | 114,086 | 125,103 | 110,430 |

| 자본총계 | 173,698 | 184,568 | 169,886 |

| 종속·관계·공동기업 투자주식의 평가방법 |

종속회사 : 원가법 관계회사 : 지분법 |

종속회사 : 원가법 관계회사 : 지분법 |

종속회사 : 원가법 관계회사 : 지분법 |

| (2024.1.1~ 2024.12.31.) |

(2023.1.1~ 2023.12.31.) |

(2022.1.1~ 2022.12.31.) |

|

| 매출액 | 96,086 | 101,692 | 97,034 |

| 영업이익 | 19,838 | 22,520 | 21,551 |

| 당기순이익 | 19,557 | 20,945 | 19,147 |

| 주당순이익(원) | 1,596 | 1,670 | 1,528 |

2) 요약 별도 재무정보 이용상의 유의점

별도재무제표에 대한 자세한 사항은 별도재무제표 주석을 참조하여 주시기 바랍니다

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 14 기 2024.12.31 현재 |

|

제 13 기 2023.12.31 현재 |

|

제 12 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 14 기 |

제 13 기 |

제 12 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

129,962,626,326 |

153,922,057,910 |

140,451,887,927 |

|

현금및현금성자산 (주3,4,25,39) |

20,606,958,697 |

27,488,507,188 |

16,061,828,835 |

|

단기금융상품 (주4,41) |

81,454,945,788 |

96,402,782,034 |

91,835,714,544 |

|

매출채권 및 기타유동채권 (주4,5,25) |

18,091,914,288 |

15,493,507,958 |

19,800,263,699 |

|

당기손익-공정가치측정금융자산 (주4,7,42) |

1,212,242,314 |

404,363,629 |

1,216,997,870 |

|

기타유동금융자산 (주4,6) |

0 |

30,000,000 |

60,000,000 |

|

유동재고자산 (주9,11) |

7,341,383,210 |

10,011,263,096 |

9,920,545,871 |

|

기타유동자산 (주8) |

1,255,182,029 |

4,091,634,005 |

1,556,537,108 |

|

비유동자산 |

73,900,062,898 |

66,903,784,999 |

65,158,617,014 |

|

당기손익-공정가치측정금융자산 (주4,7,42) |

97,130,895 |

1,472,965,628 |

3,181,261,056 |

|

기타포괄손익-공정가치 측정 비유동금융자산 (주4,7,23,42) |

1,840,484,528 |

869,089,401 |

857,795,289 |

|

기타비유동금융자산 (주4,6) |

1,280,509,254 |

941,954,365 |

740,931,328 |

|

기타비유동채권 (주4,14) |

8,233,905 |

10,933,905 |

13,363,905 |

|

기타비유동자산 (주15) |

83,461,000 |

705,994,000 |

634,198,000 |

|

투자부동산 (주11,13,23) |

38,263,739,289 |

31,154,598,038 |

28,252,090,263 |

|

유형자산 (주10,11) |

29,120,082,311 |

28,136,638,222 |

26,564,354,563 |

|

무형자산 (주12) |

1,708,709,663 |

1,981,675,801 |

3,159,254,168 |

|

이연법인세자산 (주36) |

1,497,712,053 |

1,629,935,639 |

1,755,368,442 |

|

자산총계 |

203,862,689,224 |

220,825,842,909 |

205,610,504,941 |

|

부채 |

|||

|

유동부채 |

19,846,165,028 |

25,984,613,568 |

26,049,626,281 |

|

매입채무 및 기타유동채무 (주4,16,25) |

12,776,433,249 |

12,171,938,069 |

11,740,488,164 |

|

유동 차입금(사채 포함) |

0 |

0 |

2,800,000,000 |

|

유동성계약부채 (주17) |

397,576,948 |

388,287,544 |

214,661,487 |

|

유동충당부채 (주18) |

1,026,505,379 |

972,464,251 |

995,612,122 |

|

기타 유동부채 (주19) |

3,411,447,199 |

8,269,721,593 |

6,033,751,382 |

|

유동 리스부채 (주4,22) |

227,193,893 |

204,000,066 |

243,689,370 |

|

유동파생상품부채 |

0 |

0 |

107,004,602 |

|

유동성사채 (주4,20) |

0 |

1,103,343,114 |

1,026,536,735 |

|

당기법인세부채 (주36) |

2,007,008,360 |

2,874,858,931 |

2,887,882,419 |

|

비유동부채 |

3,290,872,608 |

3,560,526,553 |

3,101,085,265 |

|

비유동계약부채 (주17) |

761,609,787 |

882,970,684 |

765,772,597 |

|

비유동충당부채 (주18) |

277,525,843 |

278,485,971 |

109,129,946 |

|

비유동 리스부채 (주4,22) |

282,143,883 |

275,895,493 |

467,617,804 |

|

기타비유동채무 (주4,21) |

1,919,344,127 |

2,123,174,405 |

1,758,564,918 |

|

이연법인세부채 (주36) |

50,248,968 |

0 |

0 |

|

부채총계 |

23,137,037,636 |

29,545,140,121 |

29,150,711,546 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

176,657,780,129 |

187,325,131,816 |

172,286,231,421 |

|

자본금 (주1,26) |

6,932,081,000 |

6,932,081,000 |

6,932,081,000 |

|

자본잉여금 (주26) |

67,584,066,548 |

67,553,979,335 |

67,338,747,265 |

|

기타자본구성요소 (주27,28) |

(14,309,542,097) |

(14,409,375,614) |

(14,409,375,614) |

|

기타포괄손익누계액 (주29) |

67,031,230 |

50,107,685 |

41,121,989 |

|

이익잉여금(결손금) (주30) |

116,384,143,448 |

127,198,339,410 |

112,383,656,781 |

|

비지배지분 (주1) |

4,067,871,459 |

3,955,570,972 |

4,173,561,974 |

|

자본총계 |

180,725,651,588 |

191,280,702,788 |

176,459,793,395 |

|

자본과부채총계 |

203,862,689,224 |

220,825,842,909 |

205,610,504,941 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 14 기 2024.01.01 부터 2024.12.31 까지 |

|

제 13 기 2023.01.01 부터 2023.12.31 까지 |

|

제 12 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 14 기 |

제 13 기 |

제 12 기 |

|

|---|---|---|---|

|

수익(매출액) (주32,40) |

101,459,073,957 |

106,854,537,551 |

101,423,912,391 |

|

매출원가 (주32,33) |

55,602,745,560 |

57,962,721,994 |

50,948,192,687 |

|

매출총이익 |

45,856,328,397 |

48,891,815,557 |

50,475,719,704 |

|

판매비와관리비 (주32,33) |

25,498,598,292 |

25,801,888,453 |

28,497,048,087 |

|

영업이익(손실) |

20,357,730,105 |

23,089,927,104 |

21,978,671,617 |

|

금융수익 (주4,35) |

4,832,306,712 |

4,502,253,554 |

2,598,979,791 |

|

금융원가 (주4,35) |

436,301,077 |

997,624,286 |

1,573,393,006 |

|

기타이익 (주34) |

204,903,721 |

285,457,561 |

480,620,181 |

|

기타손실 (주34) |

808,350,691 |

550,703,799 |

123,132,077 |

|

법인세비용차감전순이익(손실) |

24,150,288,770 |

26,329,310,134 |

23,361,746,506 |

|

법인세비용(수익) (주36) |

4,278,666,425 |

5,245,336,937 |

4,123,212,635 |

|

당기순이익(손실) |

19,871,622,345 |

21,083,973,197 |

19,238,533,871 |

|

기타포괄손익 |

16,923,545 |

8,985,696 |

4,430,209 |

|

당기손익으로 재분류되지 않는 항목(세전기타포괄손익) |

16,923,545 |

8,985,696 |

4,430,209 |

|

세전기타포괄손익, 지분상품에 대한 투자자산 |

21,395,127 |

11,294,112 |

5,012,408 |

|

당기손익으로 재분류되지 않는 항목과 관련된 법인세 |

(4,471,582) |

(2,308,416) |

(582,199) |

|

총포괄손익 |

19,888,545,890 |

21,092,958,893 |

19,242,964,080 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업의 소유주에게 귀속되는 당기순이익(손실) |

19,759,321,858 |

21,086,732,129 |

19,258,260,121 |

|

비지배지분에 귀속되는 당기순이익(손실) |

112,300,487 |

(2,758,932) |

(19,726,250) |

|

포괄손익의 귀속 |

|||

|

포괄손익, 지배기업의 소유주에게 귀속되는 지분 |

19,776,245,403 |

21,095,717,825 |

19,262,690,330 |

|

포괄손익, 비지배지분 |

112,300,487 |

(2,758,932) |

(19,726,250) |

|

주당이익 (주37) |

|||

|

기본주당이익(손실) (단위 : 원) |

1,613 |

1,681 |

1,537 |

|

희석주당이익(손실) (단위 : 원) |

1,613 |

1,681 |

1,536 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 14 기 2024.01.01 부터 2024.12.31 까지 |

|

제 13 기 2023.01.01 부터 2023.12.31 까지 |

|

제 12 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

6,905,831,000 |

66,564,783,165 |

(14,259,196,614) |

36,691,780 |

99,371,196,160 |

158,619,305,491 |

4,123,957,090 |

162,743,262,581 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

19,258,260,121 |

19,258,260,121 |

(19,726,250) |

19,238,533,871 |

|

기타포괄손익 |

0 |

0 |

0 |

4,430,209 |

0 |

4,430,209 |

0 |

4,430,209 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(6,245,799,500) |

(6,245,799,500) |

0 |

(6,245,799,500) |

|

자기주식의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식의 처분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식 소각 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식매수선택권의 행사 |

26,250,000 |

765,438,100 |

(141,653,000) |

0 |

0 |

650,035,100 |

0 |

650,035,100 |

|

주식매수선택권의 소멸 |

0 |

8,526,000 |

(8,526,000) |

0 |

0 |

0 |

0 |

0 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

대체 및 기타변동 |

0 |

0 |

0 |

0 |

0 |

0 |

69,331,134 |

69,331,134 |

|

자본 증가(감소) 합계 |

26,250,000 |

773,964,100 |

(150,179,000) |

4,430,209 |

13,012,460,621 |

13,666,925,930 |

49,604,884 |

13,716,530,814 |

|

2022.12.31 (기말자본) |

6,932,081,000 |

67,338,747,265 |

(14,409,375,614) |

41,121,989 |

112,383,656,781 |

172,286,231,421 |

4,173,561,974 |

176,459,793,395 |

|

2023.01.01 (기초자본) |

6,932,081,000 |

67,338,747,265 |

(14,409,375,614) |

41,121,989 |

112,383,656,781 |

172,286,231,421 |

4,173,561,974 |

176,459,793,395 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

21,086,732,129 |

21,086,732,129 |

(2,758,932) |

21,083,973,197 |

|

기타포괄손익 |

0 |

0 |

0 |

8,985,696 |

0 |

8,985,696 |

0 |

8,985,696 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(6,272,049,500) |

(6,272,049,500) |

0 |

(6,272,049,500) |

|

자기주식의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식의 처분 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자기주식 소각 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식매수선택권의 행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식매수선택권의 소멸 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

대체 및 기타변동 |

0 |

215,232,070 |

0 |

0 |

0 |

215,232,070 |

(215,232,070) |

0 |

|

자본 증가(감소) 합계 |

0 |

215,232,070 |

0 |

8,985,696 |

14,814,682,629 |

15,038,900,395 |

(217,991,002) |

14,820,909,393 |

|

2023.12.31 (기말자본) |

6,932,081,000 |

67,553,979,335 |

(14,409,375,614) |

50,107,685 |

127,198,339,410 |

187,325,131,816 |

3,955,570,972 |

191,280,702,788 |

|

2024.01.01 (기초자본) |

6,932,081,000 |

67,553,979,335 |

(14,409,375,614) |

50,107,685 |

127,198,339,410 |

187,325,131,816 |

3,955,570,972 |

191,280,702,788 |

|

당기순이익(손실) |

0 |

0 |

0 |

0 |

19,759,321,858 |

19,759,321,858 |

112,300,487 |

19,871,622,345 |

|

기타포괄손익 |

0 |

0 |

0 |

16,923,545 |

0 |

16,923,545 |

0 |

16,923,545 |

|

배당금지급 |

0 |

0 |

0 |

0 |

(6,272,049,500) |

(6,272,049,500) |

0 |

(6,272,049,500) |

|

자기주식의 취득 |

0 |

0 |

(24,220,867,590) |

0 |

0 |

(24,220,867,590) |

0 |

(24,220,867,590) |

|

자기주식의 처분 |

0 |

0 |

45,040,787 |

0 |

0 |

45,040,787 |

0 |

45,040,787 |

|

자기주식 소각 |

0 |

0 |

24,301,468,320 |

0 |

(24,301,468,320) |

0 |

0 |

0 |

|

주식매수선택권의 행사 |

0 |

17,183,213 |

(12,904,000) |

0 |

0 |

4,279,213 |

0 |

4,279,213 |

|

주식매수선택권의 소멸 |

0 |

12,904,000 |

(12,904,000) |

0 |

0 |

0 |

0 |

0 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

대체 및 기타변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

자본 증가(감소) 합계 |

0 |

30,087,213 |

99,833,517 |

16,923,545 |

(10,814,195,962) |

(10,667,351,687) |

112,300,487 |

(10,555,051,200) |

|

2024.12.31 (기말자본) |

6,932,081,000 |

67,584,066,548 |

(14,309,542,097) |

67,031,230 |

116,384,143,448 |

176,657,780,129 |

4,067,871,459 |

180,725,651,588 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 14 기 2024.01.01 부터 2024.12.31 까지 |

|

제 13 기 2023.01.01 부터 2023.12.31 까지 |

|

제 12 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 14 기 |

제 13 기 |

제 12 기 |

|

|---|---|---|---|

|

영업활동현금흐름 |

19,523,409,381 |

29,460,456,419 |

21,371,859,901 |

|

당기순이익(손실) |

19,871,622,345 |

21,083,973,197 |

19,238,533,871 |

|

당기순이익조정을 위한 가감 (주39) |

3,651,334,371 |

7,017,962,144 |

7,331,242,791 |

|

영업활동으로 인한 자산 부채의 변동 (주39) |

(3,214,198,232) |

3,470,873,772 |

(1,900,248,760) |

|

이자수취 |

4,216,358,426 |

3,074,687,683 |

1,358,916,907 |

|

이자지급(영업) |

(3,272,677) |

(40,001,929) |

(72,112,643) |

|

법인세환급(납부) |

(4,998,434,852) |

(5,147,038,448) |

(4,584,472,265) |

|

투자활동현금흐름 |

4,792,362,110 |

(8,967,563,984) |

(24,617,332,043) |

|

단기금융상품의 처분 |

249,748,786,121 |

151,141,365,763 |

105,782,370,978 |

|

장기금융상품의 처분 |

0 |

0 |

1,209,998,881 |

|

당기손익-공정가치측정금융자산의 처분 |

1,395,495,255 |

2,700,509,306 |

13,264,652,784 |

|

단기대여금및수취채권의 처분 |

30,000,000 |

30,000,000 |

70,000,000 |

|

장기대여금및수취채권의 처분 |

122,000,000 |

113,375,000 |

276,000,000 |

|

유형자산의 처분 |

33,827,727 |

60,719,091 |

216,700,245 |

|

국고보조금의 수령 |

314,584,906 |

0 |

0 |

|

보증금의 감소 |

25,400,000 |

25,136,000 |

0 |

|

단기금융상품의 취득 |

(234,800,949,875) |

(155,708,433,253) |

(139,108,772,178) |

|

장기금융상품의 취득 |

0 |

0 |

(252,363) |

|

당기손익-공정가치측정금융자산의 취득 |

0 |

0 |

(2,022,112,967) |

|

기타포괄손익-공정가치측정금융자산의취득 |

(950,000,000) |

0 |

(67,214,329) |

|

단기대여금및수취채권의 취득 |

0 |

0 |

(50,000,000) |

|

장기대여금및수취채권의 취득 |

(240,000,000) |

(90,000,000) |

(135,000,000) |

|

임차보증금의 증가 |

(325,600,000) |

(258,400,000) |

(51,100,000) |

|

투자부동산의 취득 |

(7,744,584,847) |

(3,471,491,548) |

0 |

|

유형자산의 취득 |

(2,747,474,790) |

(3,313,421,456) |

(3,812,117,657) |

|

무형자산의 취득 |

(64,651,387) |

(181,377,187) |

(190,485,437) |

|

무형자산(선급금)의 취득 |

(4,471,000) |

(15,545,700) |

0 |

|

재무활동현금흐름 |

(31,441,739,825) |

(8,732,514,000) |

(4,893,509,645) |

|

주식선택권행사로 인한 현금유입 |

49,320,000 |

0 |

650,035,100 |

|

임대보증금의 증가 |

957,179,500 |

1,256,235,200 |

1,520,202,000 |

|

단기차입금의 상환 |

0 |

(2,800,000,000) |

0 |

|

자기주식의 취득으로 인한 현금의 유출 |

(24,220,867,590) |

0 |

|

|

배당금지급 |

(6,267,642,560) |

(6,267,642,560) |

(6,241,392,560) |

|

임대보증금의 감소 |

(558,434,500) |

(677,704,000) |

(578,350,000) |

|

리스부채의 상환 |

(291,564,387) |

(243,402,640) |

(244,004,185) |

|

전환사채의 감소 |

(1,109,730,288) |

0 |

0 |

|

환율변동효과 반영전 현금및현금성자산의 순증가(감소) |

(7,125,968,334) |

11,760,378,435 |

(8,138,981,787) |

|

현금및현금성자산에 대한 환율변동효과 |

244,419,843 |

(333,700,082) |

(326,297,015) |

|

현금및현금성자산의순증가(감소) |

(6,881,548,491) |

11,426,678,353 |

(8,465,278,802) |

|

기초현금및현금성자산 |

27,488,507,188 |

16,061,828,835 |

24,527,107,637 |

|

기말현금및현금성자산 (주3,39) |

20,606,958,697 |

27,488,507,188 |

16,061,828,835 |

3. 연결재무제표 주석

| 제14(당) 기 2024년 12월 31일 현재 |

| 제13(전) 기 2023년 12월 31일 현재 |

| 주식회사 윈스와 그 종속기업 |

1. 지배기업의 개요

(1) 지배기업의 개황과 주요 영업내용

주식회사 윈스(이하 "지배기업"라 함)는 정보보안솔루션 개발, 공급 및 네트워크 보안과 관련된 소프트웨어의 개발 등의 사업을 영위하고 있습니다. 지배기업은 주식회사 나우콤으로부터 네트워크 보안사업부문의 인적분할을 통하여 2011년 1월 1일 설립되었으며 2011년 5월 2일 한국거래소(KOSDAQ)에 재상장하였습니다. 한편, 지배기업은 2014년 3월 21일자로 주식회사 윈스테크넷에서 주식회사 윈스로 상호를 변경하였습니다.

당기말 현재 지배기업의 납입자본금은 6,932,081천원이며, 주요 주주현황은 다음과 같습니다.

| (단위 : 주) |

| 주주명 | 주식수 | 지분율 |

|---|---|---|

| ㈜금양통신 | 4,553,626 | 37.1% |

| 김을재 | 509,076 | 4.1% |

| 김보연 | 26,000 | 0.2% |

| 이수현 | 1,000 | 0.0% |

| 김대연 | 480,000 | 3.9% |

| 국민연금 | 359,445 | 2.9% |

| 자사주 | 1,281,618 | 10.4% |

| 기타 | 5,068,981 | 41.3% |

|

합계 |

12,279,746 | 100.0% |

(2) 종속기업의 현황

1) 당기말 현재 연결대상 종속기업의 현황은 다음과 같습니다.

| 종속기업명 | 소재지 | 업 종 | 소유지분율(주1) | 비지배지분율 |

|---|---|---|---|---|

| ㈜시스메이트 | 대한민국 | 소프트웨어 개발/공급/자문업 | 75.34% | 24.66% |

(주1) 종속기업의 자기주식지분율을 고려한 실질 소유지분율은 75.93%입니다.

2) 당기말 현재 종속기업의 요약재무상태는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 유동자산 | 비유동자산 | 유동부채 | 비유동부채 |

|---|---|---|---|---|

| (주)시스메이트 | 11,920,482 | 7,583,558 | 2,562,758 | 720,584 |

3) 당기말 현재 종속기업의 요약경영성과는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 매출액 | 영업이익 | 당기순이익 | 총포괄이익 |

|---|---|---|---|---|

| (주)시스메이트 | 10,522,609 | 376,529 | 364,107 | 364,107 |

4) 당기말 현재 연결대상 종속기업의 비지배지분과 관련된 사항은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 비지배지분 | 비지배지분에 귀속되는 당기순이익(손실) |

비지배지분에 귀속되는 총포괄이익(손실) |

|---|---|---|---|

| ㈜시스메이트 | 4,067,871 | 112,300 | 112,300 |

2. 중요한 회계정책

가. 재무제표의 작성기준

지배기업과 지배기업의 종속기업(이하 "연결실체")의 연결재무제표는 한국채택국제회계기준(이하 기업회계기준)에 따라 작성되었습니다. 한국채택국제회계기준은 국제회계기준위원회("IASB")가 발표한 기준서와 해석서 중 대한민국이 채택한 내용을 의미합니다.

한국채택국제회계기준은 연결재무제표 작성 시 중요한 회계추정의 사용을 허용하고 있으며, 회계정책을 적용함에 있어 경영진의 판단을 요구하고 있습니다.

나. 회계정책의 변경

(1) 연결실체가 채택한 제·개정 기준서

연결실체는 2024년 1월 1일로 개시하는 회계기간부터 다음의 제ㆍ개정 기준서를 신규로 적용하였습니다.

- 기업회계기준서 제1001호 ‘재무제표 표시’ 개정 - 부채의 유동ㆍ비유동 분류

동 개정사항은 유동ㆍ비유동부채의 분류는 보고기간말 현재 존재하는 기업의 실질적인 권리에 근거한다는 점을 명확히 하고 기업이 부채의 결제를 연기할 수 있는 권리의 행사 가능성이나 경영진의 기대에 영향을 받지 않는다는 점을 강조합니다. 또한, 기업이 보고기간 후에만 준수해야 하는 약정사항은 보고기간말 현재 해당 부채의 분류에 영향을 미치지 않으며, 보고기간 이후 12개월 이내 약정사항을 준수해야 하는 부채가 보고기간말 현재 비유동부채로 분류된 경우, 보고기간 이후 12개월 이내 부채가 상환될 수 있는 위험에 대한 정보를 공시하도록 규정하고 있습니다. 또한, 기업이 자신의 지분상품을 이전하여 부채를 결제할 수 있는 조건은 그 옵션을 지분상품으로 분류하고 동 옵션을 복합금융상품의 자본 요소로서 부채와 분리하여 인식하는 경우라면, 유동ㆍ비유동부채의 분류에 영향을 미치지 않는다는 점을 명확히 하였습니다. 동 개정사항이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1116호 '리스' 개정 - 판매후리스에서 생기는 리스부채

동 개정사항은 판매후리스 거래에서 생기는 리스부채를 후속적으로 측정할 때, 판매자-리스이용자가 보유하는 사용권 관련 손익을 인식하지 않는 방식으로 '(수정)리스료'를 산정하도록 요구사항을 명확히 하였습니다. 동 개정사항이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1001호 ‘재무제표 표시' 개정 - 가상자산 공시

동 개정사항은 가상자산을 보유하는 경우, 고객을 대신하여 보유하는 경우, 가상자산을 발행하는 경우에 가상자산 보유ㆍ발행에 따른 연결회사의 회계정책, 재무제표에 미치는 영향 등 재무제표이용자에게 중요한 정보를 공시하도록 규정하고 있습니다. 동 개정사항이 연결재무제표에 미치는 중요한 영향은 없습니다.

- 기업회계기준서 제1007호 ‘현금흐름표’, 제1107호 ‘금융상품: 공시’ 개정 - 공급자금융약정

동 개정사항은 재무제표이용자가 기업의 부채와 현금흐름에 미치는 영향을 평가할 수 있도록 재무활동에서 생기는 부채의 변동에 공급자금융약정 정보를 구분하여 공시 및 공급자금융약정으로 발생하는 유동성 위험을 공시하도록 규정하고 있습니다. 동 개정사항이 연결재무제표에 미치는 중요한 영향은 없습니다.

(2) 연결실체가 적용하지 않은 제·개정 기준서

제정 또는 공표됐으나 2024년 1월 1일 이후 시작하는 회계연도에 시행일이 도래하지 않았고, 연결실체가 조기 적용하지 않은 주요 제ㆍ개정 기준서는 다음과 같습니다.

- 기업회계기준서 제1021호 '환율변동효과', 제1101호 '한국채택국제회계기준의 최초채택' 개정 - 교환가능성 결여

동 개정사항은 기업이 한 통화가 다른 통화로 교환 가능한지 여부를 평가하고, 통화가 교환 가능하지 않은 경우 사용할 현물환율을 결정할 때 일관된 접근 방식을 적용하고 관련 정보를 공시하도록 요구합니다. 동 개정사항은 2025년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 기업회계기준서 제1109호 ‘금융상품’, 제1107호 ‘금융상품: 공시’ 개정

동 개정사항은 금융상품 분류와 측정 요구사항을 명확히 하였으며, 금융상품 추가 공시사항을 규정하고 있습니다. 주요 개정내용은 다음과 같습니다.

· 전자지급시스템을 통한 금융부채 결제 시 특정 조건을 충족하는 경우, 결제일 전에 전자지급시스템을 통해 금융부채가 결제된 것으로 간주하여 부채를 제거할 수 있도록 허용

· 금융상품의 계약상 현금흐름 특성을 평가할 때, 원리금 지급만으로 구성되어 있는 현금흐름 관련 규정 명확화

· 기타포괄손익-공정가치 측정 지분상품의 투자 종류별 공정가치 변동 및 실현손익 정보에 대한 추가 공시

· 계약상 현금흐름의 시기나 금액을 변경시키는 계약조건이 기업에 미치는 영향과 기업이 노출되는 정도를 금융상품의 각 종류별로 공시

동 개정사항은 2026년 1월 1일 이후 최초로 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

- 한국채택국제회계기준 연차개선 Volume 11

한국채택국제회계기준 연차개선 Volume 11은 2026년 1월 1일 이후 시작하는 회계연도부터 적용되며, 조기적용이 허용됩니다.

· 기업회계기준서 제1101호 ‘한국채택국제회계기준의 최초채택’ : K-IFRS 최초 채택시 위험회피회계 적용

· 기업회계기준서 제1107호 ‘금융상품: 공시’ : 제거 손익, 실무적용지침

· 기업회계기준서 제1109호 ‘금융상품’ : 리스부채의 제거 회계처리와 거래가격의 정의

· 기업회계기준서 제1110호 ‘연결재무제표’ : 사실상의 대리인 결정

· 기업회계기준서 제1007호 ‘현금흐름표’ : 원가법

연결실체는 상기에 열거된 제ㆍ개정 사항이 연결재무제표에 미치는 영향이 중요하지 않을것으로 판단하고 있습니다.

다. 중요한 회계정책

재무제표의 작성에 적용된 중요한 회계정책은 아래 기술되어 있으며, 당기 재무제표의 작성에 적용된 중요한 회계정책은 "나"항에서 설명하는 기준서나 해석서의 도입과 관련된 영향을 제외하고는 전기 재무제표 작성시 채택한 회계정책과 동일합니다.

(1) 금융자산

1) 분류

- 당기손익-공정가치 측정 금융자산

- 기타포괄손익-공정가치 측정 금융자산

- 상각후원가 측정 금융자산

금융자산은 금융자산의 관리를 위한 사업모형과 금융자산의 계약상 현금흐름 특성에 근거하여 분류합니다.

공정가치로 측정하는 금융자산의 손익은 당기손익 또는 기타포괄손익으로 인식합니다. 채무상품에 대한 투자는 해당 자산을 보유하는 사업모형에 따라 그 평가손익을 당기손익 또는 기타포괄손익으로 인식합니다. 연결실체는 금융자산을 관리하는 사업모형을 변경하는 경우에만 채무상품을 재분류합니다.

단기매매항목이 아닌 지분상품에 대한 투자는 최초 인식시점에 후속적인 공정가치 변동을기타포괄손익으로 표시할 것을 지정하는 취소불가능한 선택을 할 수 있습니다. 지정되지 않은 지분상품에 대한 투자의 공정가치 변동은 당기손익으로 인식합니다.

2) 측정

연결실체는 최초 인식시점에 금융자산을 공정가치로 측정하며, 당기손익-공정가치 측정 금융자산이 아닌 경우에 해당 금융자산의 취득과 직접 관련되는 거래원가는 공정가치에 가산합니다. 당기손익-공정가치 측정 금융자산의 거래원가는 당기손익으로 비용처리합니다.

내재파생상품을 포함하는 복합계약은 계약상 현금흐름이 원금과 이자로만 구성되어 있는지를 결정할 때 해당 복합계약 전체를 고려합니다.

① 채무상품

금융자산의 후속적인 측정은 금융자산의 계약상 현금흐름 특성과 그 금융자산을 관리하는사업모형에 근거합니다. 연결실체는 채무상품을 다음의 세 범주로 분류합니다.

(가) 상각후원가

계약상 현금흐름을 수취하기 위해 보유하는 것이 목적인 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 상각후원가로 측정합니다. 상각후원가로 측정하는 금융자산으로서 위험회피관계의 적용 대상이 아닌 금융자산의 손익은 해당 금융자산을 제거하거나 손상할 때 당기손익으로 인식합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(나) 기타포괄손익-공정가치 측정 금융자산

계약상 현금흐름의 수취와 금융자산의 매도 둘 다를 통해 목적을 이루는 사업모형 하에서 금융자산을 보유하고, 계약상 현금흐름이 원리금만으로 구성되어 있는 금융자산은 기타포괄손익-공정가치로 측정합니다. 손상차손(환입)과 이자수익 및 외환손익을 제외하고는, 공정가치로 측정하는 금융자산의 평가손익은 기타포괄손익으로 인식합니다. 금융자산을 제거할 때에는 인식한 기타포괄손익누계액을 자본에서 당기손익으로 재분류합니다. 유효이자율법에 따라 인식하는 금융자산의 이자수익은 '금융수익'에 포함됩니다.

(다) 당기손익-공정가치 측정 금융자산

상각후원가 측정이나 기타포괄손익-공정가치 측정 금융자산이 아닌 채무상품은 당기손익-공정가치로 측정됩니다. 위험회피관계가 적용되지 않는 당기손익-공정가치 측정 채무상품의 손익은 당기손익으로 인식하고 발생한 기간에 포괄손익계산서에 '금융수익' 또는 '금융비용'으로 표시합니다.

② 지분상품

연결실체는 모든 지분상품에 대한 투자를 후속적으로 공정가치로 측정합니다. 공정가치 변동을 기타포괄손익으로 표시할 것을 선택한 장기적 투자목적 또는 전략적 투자목적의 지분상품에 대해 기타포괄손익으로 인식한 금액은 해당 지분상품을 제거할 때에도 당기손익으로 재분류하지 않습니다. 이러한 지분상품에 대한 배당수익은 연결실체가 배당을 받을 권리가 확정된 때 '금융수익'으로 당기손익으로 인식합니다.

당기손익-공정가치로 측정하는 금융자산의 공정가치 변동은 포괄손익계산서에 '금융수익 또는 금융비용'으로 표시합니다. 기타포괄손익-공정가치로 측정하는 지분상품에 대한 손상차손(환입)은 별도로 구분하여 인식하지 않습니다.

3) 손상

연결실체는 미래전망정보에 근거하여 상각후원가로 측정하거나 기타포괄손익-공정가치로 측정하는 채무상품에 대한 기대신용손실을 평가합니다. 손상 방식은 신용위험의 유의적인 증가 여부에 따라 결정됩니다. 단, 매출채권에 대해 연결실체는 채권의 최초 인식시점부터 전체기간 기대신용손실을 인식하는 간편법을 적용합니다.

4) 인식과 제거

금융자산의 정형화된 매입 또는 매도는 매매일에 인식하거나 제거합니다. 금융자산은 현금흐름에 대한 계약상 권리가 소멸하거나 금융자산을 양도하고 소유에 따른 위험과 보상의 대부분을 이전한 경우에 제거됩니다.

5) 금융상품의 상계

금융자산과 부채는 인식한 자산과 부채에 대해 법적으로 집행가능한 상계권리를 현재 보유하고 있고, 순액으로 결제하거나 자산을 실현하는 동시에 부채를 결제할 의도를 가지고 있을 때 상계하여 재무상태표에 순액으로 표시합니다. 법적으로 집행가능한 상계권리는 미래사건에 좌우되지 않으며, 정상적인 사업과정의 경우와 채무불이행의 경우 및 지급불능이나 파산의 경우에도 집행가능한 것을 의미합니다.

(2) 재고자산

재고자산은 취득원가와 순실현가능가치 중 낮은 금액으로 측정하고 있습니다. 재고자산의 취득원가는 매입원가, 전환원가 및 재고자산을 이용가능한 상태로 준비하는데 필요한 기타 원가를 포함하고 있습니다. 순실현가치는 정상적인 영업과정의 예상판매가격에서 추가완성원가와 판매비용을 차감한 금액입니다. 재고자산의 수량은 계속기록법에 의해 유지되며, 매 보고기간말 실지재고조사에 의하여 확정하고 있으며, 월별 총평균법을 적용하여 산정한 취득원가로 평가하고 있습니다.

(3) 연결기준

연결재무제표는 지배기업과 지배기업(또는 그 종속기업)이 지배하고 있는 다른 기업의 재무제표를 통합하고 있습니다. 연결실체는 1) 피투자자에 대한 힘, 2) 피투자자에대한 관여로 인한 변동이익에 대한 노출 또는 권리, 3) 투자자의 이익금액에 영향을 미치기 위하여 피투자자에 대하여 자신의 힘을 사용하는 능력 이 3가지 요소를 모두 충족할 때 지배력이 존재한다고 판단하고 있습니다. 또한 상기 지배력의 3가지 요소 중 하나 이상에 변화가 있음을 나타내는 사실과 상황이 존재하는 경우, 피투자자를 지배하는지 재평가 하고 있습니다.

연결실체가 피투자자 의결권의 과반수 미만을 보유하더라도, 피투자자의 관련활동을일방적으로 지시할 수 있는 실질적인 능력을 가지기에 충분한 의결권을 보유하고 있다면 피투자자에 대한 힘을 보유하고 있는 것으로 판단하고 있습니다. 연결실체가 보유하고 있는 의결권이 피투자자에게 대한 힘을 부여하기에 충분한지 여부를 평가할 때 다음 사항을 포함하여 모든 관련 사실과 상황을 고려하고 있습니다.

|

- |

보유 의결권의 상대적 규모와 다른 의결권 보유자의 주식 분산 정도 |

|

- |

연결실체, 다른 의결권 보유자 또는 다른 당사자가 보유한 잠재적 의결권 |

|

- |

계약상 약정에서 발생하는 권리 |

|

- |

과거 주총에서의 의결양상을 포함하여, 결정이 이루어져야 하는 시점에 연결실체가 관련활동을 지시하는 현재의 능력을 가지고 있는지를 나타내는 다른 추가적인 사실과 상황 |

지배기업이 종속기업에 대한 지배력을 상실한 경우, (i) 수취한 대가 및 보유한 지분의 공정가치의 합계액과 (ii) 종속기업의 자산(영업권 포함)과 부채, 비지배지분의 장부금액의 차이금액을 처분손익으로 계상하고 있습니다. 종속기업과 관련하여 기타포괄손익으로 이전에 인식한 금액에 대하여 관련 자산이나 부채를 직접 처분한 경우의 회계처리(즉 당기손익으로 재분류하거나 직접 이익잉여금으로 대체)와 동일한 기준으로 회계처리하고 있습니다. 지배력을 상실한 날에 이전의 종속기업에 대한 투자자산의 공정가치는 기업회계기준서 제1109호 '금융상품'에 따른 금융자산의 최초 인식시의 공정가치로 간주하거나 적절한 경우 관계기업 또는 공동기업에 대한 투자의 최초 인식시의 원가로 간주하고 있습니다.

가) 종속기업

종속기업은 경제활동에서 효익을 얻기 위하여 재무정책과 영업정책을 결정할 수 있는 지배력이 있는 기업입니다. 연결실체의 또 다른 기업에 대한 지배여부를 평가하는데 있어 행사 또는 전환이 가능한 잠재적 의결권의 존재와 영향도 고려하고 있습니 다. 종속기업의 재무제표는 지배력을 획득한 시점부터 지배력을 상실하는 시점까지 연결재무제표에 포함되어 있습니다.

연결실체를 구성하는 기업이 유사한 상황에서 발생한 동일한 거래와 사건에 대하여 연결재무제표에서 채택한 회계정책과 다른 회계정책을 사용한 경우에는 그 연결재무제표를 적절히 수정하여 연결재무제표를 작성하고 있습니다.

나) 내부거래제거

연결실체 내의 거래, 이와 관련된 잔액, 수익과 비용, 미실현손익은 연결재무제표 작성시 모두 제거하고 있습니다. 연결실체의 내부거래에서 발생한 미실현손실이 연결재무제표에서 인식해야 하는 자산손상의 징후일 경우 당기손실로 인식하고 있습니 다.

다) 비지배지분

종속기업의 지분 중 지배기업에게 귀속되지 않는 비지배지분은 지배기업의 소유주 지분과는 구분하여 표시하고 있습니다. 당기순이익과 기타포괄손익의 각 구성요소는지배기업의 소유주와 비지배지분에 귀속되며, 비지배지분이 부(-)의 잔액이 되더라도 총포괄손익은 지배기업의 소유주와 비지배지분에 귀속시키고 있습니다.

라) 지배기업의 종속기업 소유지분 변동

지배력을 상실하지 않는 종속기업에 대한 지배기업의 소유지분 변동은 자본거래로 회계처리하고 있습니다. 이러한 상황에서 지배지분과 비지배지분의 장부금액은 종속기업에 대한 상대적 지분변동을 반영하여 조정하고 있습니다. 비지배지분의 조정금액과 지급하거나 수취한 대가의 공정가치의 차이는 자본으로 직접 인식하고 지배기업의 소유주에게 귀속시키고 있습니다.

(4) 유형자산

유형자산은 최초인식시 원가로 측정하고 있으며 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다. 유형자산의 원가는 당해 자산의 매입 또는 건설과 직접적으로 관련되어 발생한 지출로서 경영진이 의도하는 방식으로 자산을 가동하는데 필요한 장소와 상태에 이르게 하는데 직접 관련되는 원가를 포함하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

유형자산 중 토지에 대해서는 감가상각을 하지 않으며, 이를 제외한 유형자산은 아래에 제시된 개별 자산별로 추정된 경제적 내용연수 동안 정액법으로 감가상각하고 있습니다.

| 구 분 | 내용연수 |

| 건물 | 40년 |

| 차량운반구 | 5년 |

| 비품 | 3~5년 |

유형자산을 구성하는 일부의 원가가 당해 유형자산의 전체원가에 비교하여 유의적이라면,해당 유형자산을 감가상각할 때 그 부분은 별도로 구분하여 감가상각하고 있습니다. 유형자산의 감가상각방법, 잔존가치 및 내용연수는 매 보고기간말에 재검토하고 있으며 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

또한, 국고보조금 등에 의해 유형자산을 무상 또는 공정가액보다 낮은 대가로 취득한경우 그 유형자산의 취득원가에서 국고보조금을 차감한 금액을 최초 취득시의 장부금액으로 인식하고, 동 장부금액을 기준으로 감가상각비를 계산합니다.

(5) 투자부동산

임대수익이나 시세차익을 얻기 위하여 보유하고 있는 부동산은 투자부동산으로 분류하고 있습니다. 투자부동산은 취득시 발생한 거래원가를 포함하여 최초 인식시점에 원가로 측정하며, 최초 인식 후에 원가에서 감가상각누계액과 손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

후속원가는 자산으로부터 발생하는 미래경제적효익이 유입될 가능성이 높으며, 그 원가를신뢰성 있게 측정할 수 있는 경우에 한하여 자산의 장부금액에 포함하거나 적절한 경우 별도의 자산으로 인식하고 있으며, 후속지출에 의해 대체된 부분의 장부금액은 제거하고 있습니다. 한편, 일상적인 수선ㆍ유지와 관련하여 발생하는 원가는 발생시점에 당기손익으로 인식하고 있습니다.

투자부동산 중 토지에 대해서는 감가상각을 하지 않으며, 토지를 제외한 투자부동산은 40년의 내용연수동안 정액법으로 상각하고 있습니다.

한편, 투자부동산의 감가상각방법, 잔존가치 및 내용연수는 매 회계연도말에 재검토하고 이를 변경하는 것이 적절하다고 판단되는 경우 그 변경효과에 대해 회계추정의 변경으로 회계처리하고 있습니다.

투자부동산의 사용 목적 변경이 사실로 입증되는 경우에만 투자부동산의 대체가 발생하고 있으며 투자부동산, 자가사용부동산, 재고자산 사이에 대체가 발생할 때에 대체전 자산의 장부금액을 승계하고 있습니다.

(6) 영업권

영업권은 사업결합원가 중 피취득자의 식별가능한 자산, 부채 및 인식한 우발부채의 공정가치 순액에 대한 취득자의 지분을 초과하는 금액으로 인식됩니다. 피취득자의 식별가능한 자산, 부채 및 우발부채의 공정가치 순액에 대한 취득자의 지분이 사업결합원가를 초과하는 경우에는 즉시 당기손익으로 인식합니다. 영업권은 한국채택국제회계기준 제1036호 (자산손상)에 따라 손상검사를 실시하고 있으며, 손상차손누계액을 차감한 원가로 측정합니다.

(7) 무형자산

무형자산은 최초 인식할 때 원가로 측정하며, 최초 인식 후에 원가에서 상각누계액과손상차손누계액을 차감한 금액을 장부금액으로 표시하고 있습니다.

무형자산은 산업재산권, 기타의무형자산 및 개발비로 구성되며 당해 자산이 사용가능한 시점부터 잔존가치를 영("0")으로 하여 아래의 내용연수동안 정액법으로 상각하고 있습니다. 다만, 기타의무형자산 중 이를 이용할 수 있을 것으로 기대되는 기간에 대하여 예측가능한 제한이 없는 무형자산은 내용연수가 비한정인 것으로 평가하여 상각하고 있지 아니합니다.

개발활동과 관련된 지출은 해당 개발계획의 결과가 새로운 제품의 개발이나 실질적 기능 향상을 위한 것이며 회사가 그 개발계획의 기술적, 상업적 달성가능성이 높고 소요되는 자원을 신뢰성있게 측정가능한 경우에만 자본화됩니다. 자본화된 개발 관련 지출에는 재료비, 직접노무비와 관련 제조간접비 발생액을 합리적으로 배분한 금액을 포함하고 있습니다. 자본화된 개발관련 지출은 감가상각누계액과 손상차손누계액을 차감하여 계상하고 있습니다. 개발비는 추정내용연수동안 정액법으로 상각되며 포괄손익계산서에 비용으로 계상하고 있습니다. 이러한 요건을 만족하지 못하는 개발 관련 지출은 발생시 비용으로 인식하고있습니다.

| 구분 | 내용연수 | |

| 산업재산권 | 특허권 | 10년 |

| 상표권 | 5년 | |

| 기타의무형자산 | 5년 | |

| 개발비 | 5년 | |

내용연수가 유한한 무형자산의 상각방법과 내용연수에 대해서 매 보고기간말에 재검토하고, 내용연수가 비한정인 무형자산에 대해서는 그 자산의 내용연수가 비한정이라는 평가가 계속하여 정당한지를 매 보고기간에 재검토하며, 이를 변경하는 것이 적절하다고 판단되는 경우 회계추정의 변경으로 회계처리하고 있습니다.

(8) 비금융자산의 손상

연결실체는 매 보고기간말에 재고자산, 이연법인세자산을 제외한 비금융자산의 자산손상을 시사하는 징후가 있는지를 검토하고 있으며, 자산손상을 시사하는 징후가 있는 경우에는 손상차손금액을 결정하기 위하여 자산의 회수가능액을 추정하고 있습니다.다만, 내용연수가비한정인 무형자산 또는 아직 사용할 수 없는 무형자산에 대해서는자산손상을 시사하는 징후와 관계없이 매년 손상검사를 실시하고 있습니다.

연결실체는 개별 자산별로 회수가능액을 추정하고 있으며 만약 개별 자산의 회수가능액을 추정할 수 없는 경우 그 자산이 속하는 현금창출단위 (자산의 현금창출단위)의 회수가능액을 추정하고 있습니다.

회수가능액의 추정시 자산 또는 현금창출단위의 순공정가치와 사용가치 중 큰 금액으로 측정하고 있으며, 자산 또는 현금창출단위의 회수가능액이 장부금액에 미달하는 경우에는 자산 또는 현금창출단위의 장부금액을 회수가능액으로 감소시키고 감소된 금액은 당기손익으로 인식하고 있습니다.