|

|

대표이사등의 확인서(25.03.18)_1 |

사 업 보 고 서

(제 27 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025 년 03 월 18 일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 드림텍 |

| 대 표 이 사 : | 김 형 민, 박 찬 홍 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 670 |

| (전 화) 041-589-4600 | |

| (홈페이지) http:// http://www.idreamtech.co.kr | |

| 작 성 책 임 자 : | (직 책) 관리본부장 (성 명) 이창직 |

| (전 화) 070-5176-6542 | |

【 대표이사 등의 확인 】

|

|

대표이사등의 확인서(25.03.18)_1 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 1 | - | - | 1 | 1 |

| 비상장 | 9 | - | - | 9 | 2 |

| 합계 | 10 | - | - | 10 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

나. 연결대상회사의 변동내용

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

- | - |

| - | - |

다. 회사의 법적ㆍ 상업적 명칭

당사의 명칭은 『주식회사 드림텍』이며, 영문으로는『DREAMTECH Co., Ltd.』 로 표기합니다.

라. 설립일자 및 존속기간

당사는 주식회사 드림텍이라는 상호명으로 1998년 9월 22일에 설립되어, 고객사의 수요를 충족하기 위한 제품 솔루션을 개발하고 제조하는 사업을 영위하고 있습니다.

마. 본사 주소, 전화번호 및 홈페이지

| 주 소 | 경기도 성남시 분당구 대왕판교로 670 |

| 전화번호 | 041-589-4600 |

| 홈페이지 | www.idreamtech.co.kr |

바. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

사. 주요 사업의 내용

당사는 스마트폰, 웨어러블기기 등 IT기기에 사용되는 각종 PBA 모듈을 개발 및 공급하는 IT & Mobile Communications 사업, 생체인식 모듈과 전통적 제품에 IT기술을 접목한 컨버전스 제품, 부품, 모듈을 개발 및 공급하는 Biometrics, Healthcare & Convergence 사업 그리고 스마트폰에 탑재되는 카메라모듈을 개발 및 공급하는 Compact Camera Module 사업 등 다변화된 사업구성을 보유한 EMS 및 ODM 전문 기업입니다.

아. 신용평가에 관한 사항

| 평가일 | 신용평가전문기관명 (신용등급체계) |

신용등급 | 평가 구분 |

|---|---|---|---|

| 2024.10.10 | ㈜이크레더블 (AAA~D) |

BBB- | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

| 2024.04.19 | ㈜이크레더블 (AAA~D) |

BBB- | 채무이행 능력이 양호하나, 장래경기침체 및 환경변화에 따라 채무이행 능력이 저하 될 가능성이 내포되어 있음. |

자. 회사의 주권상장(또는 등록ㆍ지정)여부 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2019년 03월 14일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

당사의 보고서 작성 기준일 현재 본점소재지는 경기도 성남시 분당구 대왕판교로 670 입니다. 2024년 6월 21일 본점소재지 변경 공시를 통해 상세 내용을 공시하였습니다.

나. 주요 연혁

|

일 시 |

연 혁 |

|

2016년 04월 |

삼성전자 품질 최우수상 수상 |

|

2016년 05월 |

삼성향 지문센서모듈 공급 개시 |

|

2016년 07월 |

ISO13485 인증획득 |

|

2017년 08월 |

OLED 패널 PBA 공급 개시 |

|

2018년 05월 |

삼성전자 품질 최우수상 수상 |

|

2018년 09월 |

아산 통합공장 운영 개시 |

|

2018년 09월 |

무선 바이오센서 모듈 공급 개시 |

|

2018년 10월 |

상장예비심사 통과 |

| 2019년 03월 | 유가증권시장 상장 |

| 2020년 02월 | (주)나무가 인수 |

| 2022년 03월 | Cardiac Insight, Inc. 인수 |

|

2023년 01월 |

삼성전자 품질 최우수상 수상 |

| 2023년 10월 | (주)에이아이매틱스 인수 (유니퀘스트(주) 투자부문 흡수합병) |

| 2024년 05월 | 인도 1공장 운영 개시 |

다.경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020년 03월 27일 | 정기주총 | 사내이사 : 임부택 기타비상무이사: 서정화 |

- | 사내이사: 김종명(개인사정) |

| 2020년 09월 14일 | 임시주총 | 대표이사: 박찬홍(각자대표) | - | - |

| 2022년 03월 25일 | 정기주총 | - | 대표이사: 김형민 기타비상무이사: 김영호, 앤드류김(김예환) 사외이사: 최동주, 송진욱, 구병주 |

사외이사: 윤창인, 구만복(임기만료) |

| 2023년 03월 31일 | 정기주총 | - | 대표이사: 박찬홍(각자대표) | - |

주1) 상기 기재사항은 대표이사의 변동, 임원으로서 최대주주인자의 변동, 임원으로서 주요주주인자의 변동, 등기임원의 1/3이상 변동중 어느 하나에 해당하는 경우에 해당되는 사항을 기재하였습니다.

주2) 상기 대표이사 박찬홍의 경우 2023년 3월 31일 재선임 하였습니다.

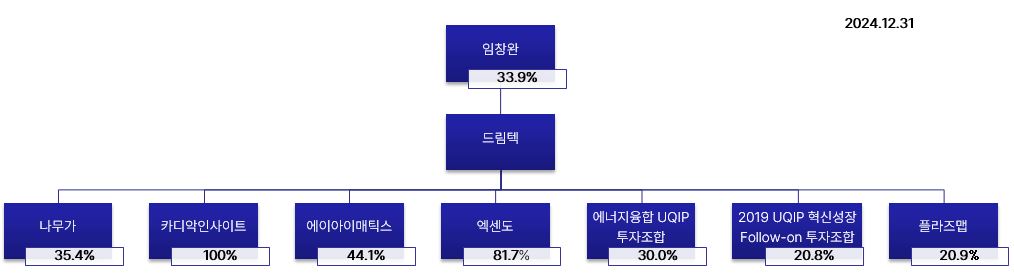

라. 최대주주의 변동

당사는 2023년 10월 04일 유니퀘스트(주)의 투자부문 합병으로 인해 최대주주가 유니퀘스트(주) 에서 임창완으로 변동 되었습니다.

마. 상호의 변경

최근 5사업연도 내 해당사항이 없습니다.

바. 회사가 화의, 회사정리절차 그 밖에 이에 준하는 절차를 밞은 적이 있거나 현재 진행중인 경우 그 결과

최근 5사업연도 내 해당사항이 없습니다.

사. 회사가 합병등을 한 경우 그 내용

(1) 당사는 2020년 2월 27일 전장관련 사업부문을 물적분할하는 내용을 공시하였으며 동 사항은 2020년 3월 27일 주주총회를 통하여 승인되었으며, 2020년 7월 1일 기준으로 신설법인 설립절차를 완료하였습니다. 자세한 사항은 'XI. 그 밖에 투자자 보호를 위하여 필요한 사항' 및 2020년 7월 1일 공시된 '합병등종료보고서'를 참고하시기 바랍니다. 동 사업부문으로 설립된 (주)에스에프이노텍(구, (주)드림텍오토모티브) 및 그 종속회사는 2021년 9월 30일 기준으로 지분전량을 매각하여 종속회사에서 편출되었습니다.

(2) 당사는 2020년 4월 21일 종속회사인 엑센도(주)의 센서패키징 및 광학센서 사업부문에 대한 영업양수를 결정하였으며, 2020년 7월 1일자로 영업양수 절차를 완료하였습니다.

(3) 당사는 2022년 2월 25일 부정맥 진단용 웨어러블 패치 솔루션을 보유한 Cardiac Insight, Inc.에 대한 지분취득을 결의 하였으며, 2022년 3월 11일자로 100% 지분 전량을 취득하였습니다.

(4) 당사는 2023년 7월 3일 유니퀘스트(주)의 투자부문을 흡수합병하는 내용을 공시하였고 동 사항은 2023년 8월 11일 임시주주총회를 통하여 승인되었습니다. 2023년 10월 1일 기준으로 합병절차를 완료하였습니다.

아. 회사의 업종 또는 주된 사업의 변화

당사는 2021년 9월 13일 자동차 LED램프모듈을 개발공급하는 종속회사 (주)에스에프이노텍(구, (주)드림텍오토모티브)의 지분전량을 매각하는 계약을 체결하였고, 2021년 9월 30일 기준으로 매각 거래를 완료하였습니다. 이에 따라 당사는 매각거래 완료일 이후 부터 자동차 LED램프모듈 관련 사업을 영위하고 있지 않습니다.

자. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

(1) 유상증자 결정

| 신고일자 | 제목 | 신고내용 | 신고사항의 진행사항 |

|---|---|---|---|

| 2020.10.12 | 유상증자결정 (주1) |

-주주배정후실권주일반공모로 유상신주 3,725,700주 발행결정 |

-미래에셋대우(주)를 주관사로 선정하여 진행 - 11/2 1차 발행가액확정 - 11/13 신주인수권증서 상장신청, 신주배정통지 진행 - 12/3 확정 발행가액 확정 공고 - 12/7~8 우리사주 및 구주주 청약 - 12/15 주금납입 및 환불 - 12/28 신주상장 |

| 2022.2.25 | 유상증자결정 (주2) |

-제3자배정 유상증자로 유상신주 2,318,942주 발행결정 | - 2/25 이사회결의 - 3/11 대급납입 - 3/11 신주상장(1년 보호예수) |

주1) 당사는 주주배정후실권주일반공모로 유상신주 3,725,700주 발행하였으며, 진행경과는 상기 표와 같습니다.

주2) 당사는 제3자배정 유상증자로 유상신주 2,318,942주 발행하였으며, 진행경과는 상기 표와 같습니다.

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 27기 (2024년말) |

26기 (2023년말) |

25기 (2022년말) |

24기 (2021년말) |

23기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 68,890,041 | 68,723,075 | 67,405,497 | 65,343,271 | 65,862,985 |

| 액면금액 | 100 | 100 | 100 | 100 | 100 | |

| 자본금 | 7,178,358,500 | 7,161,661,900 | 6,925,844,500 | 6,670,735,600 | 6,659,754,300 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 7,178,358,500 | 7,161,661,900 | 6,925,844,500 | 6,670,735,600 | 6,659,754,300 |

4. 주식의 총수 등

가. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 250,000,000 | - | 250,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 71,783,585 | - | 71,783,585 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 2,893,544 | - | 2,893,544 | 보통주 이익소각 | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | 2,893,544 | - | 2,893,544 | 보통주 이익소각 | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 68,890,041 | - | 68,890,041 | - | |

| Ⅴ. 자기주식수 | 1,485,199 | - | 1,485,199 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 67,404,842 | - | 67,404,842 | - | |

| Ⅶ. 자기주식 보유비율 | 2.16 | - | 2.16 | - | |

나. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | 3,000 | 555,220 | - | - | 558,220 | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | 448,526 | 459,790 | - | - | 908,316 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | 451,526 | 1,015,010 | - | - | 1,466,536 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 18,463 | 200 | - | - | 18,663 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 469,989 | 1,015,210 | - | - | 1,485,199 | - | ||

| 우선주 | - | - | - | - | - | - | |||

주1) 상기 자기주식 취득 및 처분 현황은 본 보고서 작성기준일을 기준으로 작성하였습니다.

주2) 당기 중 취득한 현물보유물량은 2024년 05월 31일 자기주식취득신탁 해지에 따라 현물로 반환받은 수량 입니다.

다.자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 체결 | 2024년 05월 30일 | - | 5,000,000,000 | 4,884,094,420 | 97.682 | 0 | - | - |

| 신탁 해지 | 2023년 11월 14일 | 2024년 05월 31일 | 5,000,000,000 | 5,035,477,690 | 100.705 | 0 | - | 2024년 05월 31일 |

| 신탁 해지 | 2023년 05월 03일 | 2023년 11월 30일 | 5,000,000,000 | 5,016,710,350 | 100.334 | 0 | - | 2023년 11월 17일 |

| 신탁 해지 | 2022년 11월 08일 | 2023년 06월 30일 | 5,000,000,000 | 5,036,580,840 | 100.732 | 0 | - | 2023년 05월 09일 |

| 신탁 해지 | 2021년 12월 08일 | 2022년 12월 16일 | 5,000,000,000 | 5,017,624,890 | 100.352 | 0 | - | 2022년 12월 16일 |

| 신탁 해지 | 2021년 03월 10일 | 2022년 03월 14일 | 5,000,000,000 | 4,996,502,310 | 99.930 | 0 | - | 2021년 12월 10일 |

| 신탁 해지 | 2020년 12월 02일 | 2021년 03월 19일 | 5,000,000,000 | 4,999,767,490 | 99.995 | 0 | - | 2021년 03월 19일 |

| 신탁 해지 | 2019년 03월 27일 | 2020년 03월 26일 | 5,000,000,000 | 4,893,770,270 | 97.875 | 0 | - | 2020년 03월 26일 |

주1) 상기 2020년 12월 22일 부터 2021년 3월 19일까지의 계약기간 동안 자기주식을 취득하여 2021년 3월 19일 해지결과를 발표한 신탁의 경우, 2020년 3월 20일 최초 신탁계약을 체결하여, 2020년 9월 16일 신탁계약기간의 연장 공시를 통해 기간을 2020년 9월 22일에서 2020년 12월 21일로 정정하였으며, 이후 2020년 12월 17일 신탁계약기간의 연장 공시를 통해 기간을 2020년 12월 22일에서 2021년 3월 19일로 추가연장하였고, 상기 표에선 최종 계약기간만을 기재하였습니다.

| 최초 계약기간 | 시작일 | 2020년 03월 20일 |

| 종료일 | 2020년 09월 21일 |

| 1차 연장 계약기간 | 시작일 | 2020년 09월 22일 |

| 종료일 | 2020년 12월 21일 |

| 2차 연장 계약기간 | 시작일 | 2020년 12월 22일 |

| 종료일 | 2021년 3월 19일 |

주2) 상기 2021년 12월 08일 계약기간이 시작하는 신탁의 경우 최초 2021년 12월 08일 신탁계약을 체결하여, 2022년 9월 13일 신탁계약기간의 연장 공시를 통해 기간을 2022년 9월 14일에서 2022년 12월 16일로 추가연장하였습니다.

| 최초 계약기간 | 시작일 | 2021년 12월 08일 |

| 종료일 | 2022년 09월 14일 |

| 1차 연장 계약기간 | 시작일 | 2022년 09월 14일 |

| 종료일 | 2022년 12월 16일 |

주3) 당사는 최근 사업연도말 기준 발행주식총수의 100분의 5이상의 자기주식을 보유하지 않았기 때문에 자기주식 보유현황 및 처리계획을 공시하지 않았습니다.

5. 정관에 관한 사항

가. 정관변경 이력

당사는 현재 공시대상기간 동안 정관 변경 이력이 없습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| - | - | - | - |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 전자부품 및 전자 제품 제조 및 도소매업 | 영위 |

| 2 | 프로그램개발 용역업 | 영위 |

| 3 | 전자부품 및 제품 무역업 및 서비스업 | 영위 |

| 4 | 부동산 임대업 | 영위 |

| 5 | 전기 전자 부품 연구개발 및 판매업 | 영위 |

| 6 | 영상 음향기기 부품 제조 및 도소매업 | 영위 |

| 7 | 전기 전자 및 통신관련 엔지니어링 서비스업 | 영위 |

| 8 | 의료기기 연구개발, 제조 및 판매업 | 영위 |

| 9 | 기타 각호에 부대되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

가. 사업의 구성 및 세부 내용

(주)드림텍과 그 종속회사의 사업부문은 스마트폰, 웨어러블 기기 등 IT기기에 사용되는 각종 PBA 모듈을 개발 및 공급하는 IT & Mobile Communications 사업(이하 "IMC"), 생체인식 모듈과 전통적 제품에 IT기술을 접목한 컨버전스 제품, 부품, 모듈을 개발 및 공급하는 Biometrics, Healthcare & Convergence 사업(이하 "BHC") 그리고 스마트폰에 탑재되는 카메라모듈을 개발 및 공급하는 Compact Camera Module 사업(이하 "CCM") 으로 구분할 수 있습니다. 또한, 해외생산법인인 Dreamtech Vietnam Co., Ltd.에서는 대부분 지배회사의 임가공 및 현지거래처로의 매출을 담당하고 있어 지배회사의 사업내용과 일치 합니다.

(1) 주요 제품, 서비스 등

|

사 업 |

주요품목 | 비고(전방시장) |

|---|---|---|

|

IMC |

(IT Solutions) - Sensor Module: 스마트폰 상단에 위치한 센서통합 모듈 - Receiver & Ear jack Module: 수신부(스피커) 및 이어잭 모듈 - Power key Module: 전원키 모듈 - Side Key Module: 볼륨키 모듈 - Flexible OLED Display PBA Module: OLED 디스플레이 구동 모듈 |

IT기기 시장(스마트폰, 웨어러블기기, 태블릿 PC 등) 및 메모리 모듈 |

| BHC |

(Biometrics Solutions) - 웨어러블기기 용 HRM 모듈 |

IT기기 시장, 의료기기 시장, 영상AI 솔루션(지능형 차량 관제 시스템 등) |

| CCM |

(Compact Camera Module) - 2D smartphone camera module: 전/후면 카메라 모듈 |

IT기기 시장(스마트폰/태블릿/노트북 등), 기타(AR/VR/로봇/자율주행/드론 등) |

(2) 생산 시설 및 주요 원재료

당사의 본사 사업장에서는 제품 개발 및 샘플생산과 양산 공정 Set-up을 위한 시생산 등에 대응하기 위한 생산 운영만을 담당하고 있으며, 주요 생산은 베트남 법인 같은 현지 종속법인에서 이루어지고 있어, 대부분의 생산설비는 현지 법인에 집중되어 있습니다. 당사의 주요 제품 생산에 소요되는 원재료는 PCB, IC 및 Wafer 등으로 이루어져 있으며, 다변화된 원자재 구매처를 통한 원활한 원자재 수급을 토대로 각종 원자재를 안정적으로 수급하고 있습니다.

(3) 매출 및 수주상황

| (단위 : 백만원) |

| 구분 | 제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 | |

|---|---|---|---|---|

|

IMC |

내수 |

12,874 | 26,842 | 7,922 |

|

수출 |

485,162 | 408,448 | 519,931 | |

|

소계 |

498,036 | 435,290 | 527,853 | |

|

BHC |

내수 |

16,908 | 14,964 | 29,500 |

|

수출 |

206,969 | 215,219 | 293,414 | |

|

소계 |

223,877 | 230,183 | 322,914 | |

| CCM |

내수 |

2,365 | 2,564 | 1,516 |

|

수출 |

447,860 | 361,923 | 516,094 | |

|

소계 |

450,225 | 364,487 | 517,610 | |

| 기타 |

내수 |

68 | 37 | 82 |

|

수출 |

475 | 384 | 184 | |

|

소계 |

543 | 421 | 266 | |

|

합계 |

내수 |

32,215 | 44,407 | 39,020 |

|

수출 |

1,140,466 | 985,974 | 1,329,623 | |

|

소계 |

1,172,681 | 1,030,381 | 1,368,643 | |

주1) 연결재무제표 기준으로 작성되었습니다.

(4) 기타 회사에 관한 사항

당사는 다변화된 사업을 진행하며 시장위험, 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있으나, 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다. 파생상품 등 약정에 대하여는 사업보고서 내부에 해당 내용을 기재하고 있습니다. 당사는 경영상 주요계약이 발생할 경우 이를 관련법령에 따라 공시하고 있으며, 공시 작성기준일 현재 경영상 주요한 영향을 미치는 계약 등에 관한 사항은 없습니다. 연구개발활동의 경우 연구소 등 복수의 연구개발조직을 운영하고 있습니다. 동 연구개발비는 전액 판매관리비로 분류해 비용으로서 공시하고 있습니다.

2. 주요 제품 및 서비스

가. 주요 제품등의 현황

(1) 주요 제품 등의 매출현황

| (단위 : 백만원) |

| 사업부 | 제 27(당)기 | 제 26(전) 기 | 제 25(전전) 기 |

|---|---|---|---|

| IMC (IT&Mobile Communications) |

498,036 | 435,290 | 527,853 |

| BHC (Biometrics, Healthcare & Convergence) |

223,877 | 230,183 | 322,914 |

| CCM (Compact Camera Module) |

450,225 | 364,487 | 517,610 |

| 기타 | 543 | 421 | 266 |

| 합계 | 1,172,681 | 1,030,381 | 1,368,643 |

주1) 연결재무제표 기준으로 작성되었습니다.

|

사 업 |

비 고 |

|---|---|

|

IMC |

(IT Solutions) - Sensor Module: 스마트폰 상단에 위치한 센서 통합 모듈 - Receiver & Ear jack Module: 수신부(스피커) 및 이어잭 모듈 - Power key Module: 전원키 모듈 - Side Key Module: 볼륨키 모듈 - Flexible OLED Display PBA Module: OLED 디스플레이 구동 모듈 |

| BHC |

(Biometrics Solutions) - 웨어러블기기 용 HRM 모듈 |

| CCM |

(Compact Camera Module) - 2D smartphone camera module: 전/후면 카메라 모듈 |

(2) 가격 변동 추이

각 사업부의 제품은 일반 소비자를 대상으로 판매되는 제품이 아닌 최종 Set maker의 요구에 따른 Customizing이 필요하며, 최종제품의 성격, 사양, 디자인, 생산량 등의 요인으로 인해 제품의 종류가 다양하여 공급가격이 다르게 책정되므로 표준화된 시장가격이 존재하지 않습니다. 따라서 각 제품별 유의미한 가격변동 추이를 산출하기가 어렵습니다.

(3) 가격변동원인

|

구분 |

내용 |

|---|---|

| IMC |

- 제품별 집적 부품수 및 모델 변동에 따라 연도별 판가가 상이합니다. |

| BHC |

- 모듈 및 제품에 적용되는 센서 등 부품의 사양 등에 따라 제품별, 모델별 판가가 |

| CCM | - 동일한 Camera Module 제품군에 다양한 품목이 존재하기 때문에 품목 별 판매수량의 증감에 따라 가격 변동이 발생할 수 있습니다. |

나. 사업의 세부 내용

(1) 산업의 특성

- IT기기 시장

휴대폰 제조산업은 반도체, 배터리, 디스플레이, 카메라, 센서 등 다양한 기술과 자본이 집적된 산업으로 최종 제품을 조립, 소비자에게 최종 판매하는 Set maker, Set maker에게 모듈 등 개별 휴대폰 부품을 제조하는 부품 제조회사로 구성된 종합산업입니다. 과거의 휴대폰 제조산업은 단순한 부품 제조 및 납품 공급체계를 가진 산업이었으나 현재는 휴대폰 시장의 성숙화, 관련 산업 기술의 발달로 다양한 기능이 탑재된 고성능 제품이 출시되며 기술 개발 협력 및 타 산업과의 융합이 요구되는 4차 산업혁명시대의 핵심산업으로 성장하였습니다.

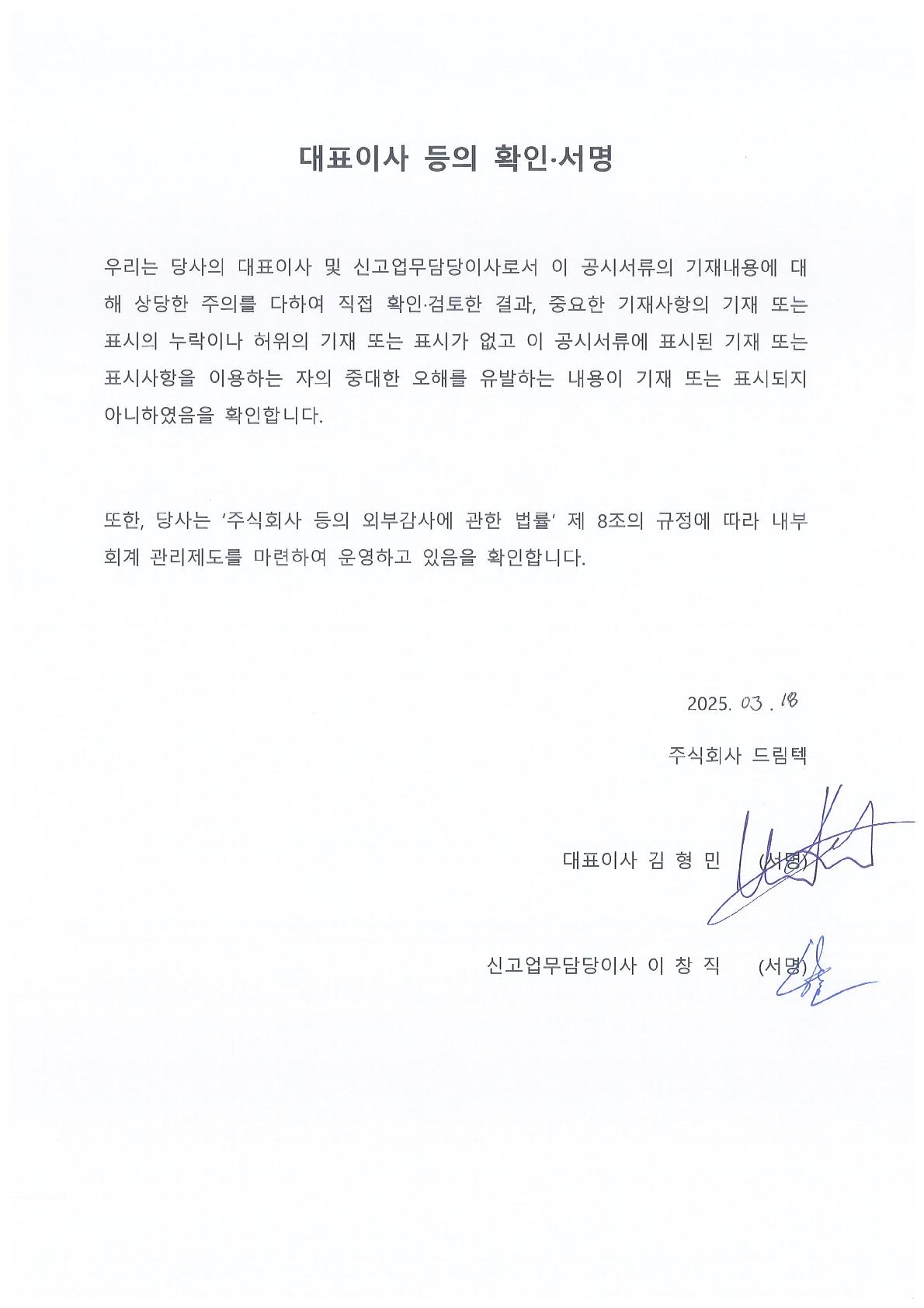

전세계 스마트폰 시장은 2011년 1분기까지 기존 핸드폰시장의 독보적 1위였던 노키아와, 기업용 초기 스마트폰인 블랙베리를 생산하던 RIM, 그리고 최초로 전화면 터치를 도입하며 센세이션을 불러온 아이폰의 애플 3개사가 주도하는 시장이었습니다.이후 삼성전자는 구글의 안드로이드 OS를 채용한 갤럭시S시리즈와 Note 시리즈를 시장에 선보이면서 2012년 세계 1위로 부상하게 되었습니다. 이후 삼성전자는 2018년 1분기 까지 단 2분기 (2016년 4분기 및 2017년 4분기)를 제외하고는 지속적으로 시장 점유율 1위를 유지하고 있습니다. 2015년부터 중화권 스마트폰 제조사인 오포, 비보 및 샤오미가 빠르게 성장하여 시장점유율을 확대하고 있습니다.

|

|

글로벌 스마트폰 시장 점유율 |

(자료: 카운터포인트)

당사의 주요 매출처인 삼성전자는 2010년 갤럭시S를 출시하면서 본격적으로 글로벌 스마트폰 시장에 진출하였으며, 2012년 갤럭시S3의 전세계적인 판매호조와 함께 글로벌 스마트폰 점유율 1위를 달성하였습니다. 이후 2016년부터는 당시 급성장 중이던 중국, 인도 및 남미 등 신흥시장을 타겟으로 A, J, ON 시리즈 등의 중저가 스마트폰 모델 라인업을 강화하였습니다. 향후에도 기존 스마트폰 보유자의 교체수요와 스마트폰 침투율이 낮은 신흥시장의 지속적 스마트폰 수요 증가 등으로 안정적인 판매량 성장이 기대되고 있습니다. 또한 2019년 발표한 Foldable폰 등 새로운 하드웨어 혁신을 비롯해, 고사양의 플래그십 중심에서 중저가모델로 무게중심이 옮겨가는 모습을 보였습니다. 2020년도는 글로벌 COVID-19 팬데믹의 영향으로 시장의 성장이 다소 둔화되었으나, 이후 스마트폰 시장은 스마트폰 폼펙터 다양화 등 판매규모가 증가하며 회복세를 이어가고 있습니다.

지문인식센서는 스마트폰의 기본 사양화가 이루어지고 있어 지속적인 성장이 계속 될 것으로 기대되고 있습니다. 지문인식센서는 2011년 모토로라의 아트릭스에 최초로 적용되었으나, 2013년 Apple의 iPhone은 5S에 적용된 이후 적용이 크게 확대되었습니다. 삼성전자 또한 초기 S Series 및 Note Series와 같은 프리미엄 모델 적용에 이어 2016년 A Series, 이후 ON Series 및 J Series 등 중저가 제품 라인업으로 지문인식센서 적용이 확대되는 모습을 보이고 있습니다. 특히 안드로이드 6.0 (마쉬멜로우)부터 지문인식 API (Application Program Interface)가 기본으로 제공되면서 안드로이드폰의 지문인식 적용이 크게 확대되었습니다.

최초 지문인식센서는 스마트폰 잠금화면 해제 등 제한적 사용자 정보보호 용도로 사용되었으나, 모바일결제 및 핀테크 등의 도입으로 금융결제용 사용자 인증에 사용되는 등 그 적용 범위가 확대되고 있습니다. 또한, 정전식, 광학식 및 초음파식 등 다양한 방식의 지문인식 기술이 개발, 적용되고 있습니다. 향후 지문인식센서는 스마트폰 이외에 태블릿 PC, 스마트카드, 도어락 및 외장하드디스크(SSD) 등으로 그 적용범위가 넓어질 것으로 예상되어 지속적인 성장이 가능할 것으로 기대되고 있습니다.

- 카메라 모듈 시장

카메라 모듈 산업은 휴대폰, 노트북, 스마트TV, 자동차 등에 탑재되는 소형 카메라 모듈을 개발, 제조, 판매하는 산업을 의미합니다. 2000년대 초반까지 소형 카메라 모듈은 노트북 및 스마트TV등 고가의 가전제품 위주로 탑재되었으나 2000년대 중반이후 휴대폰에 탑재되기 시작하며 하나의 산업으로 성장하였습니다.

최초의 카메라를 탑재한 휴대폰은 2000년대 초반에 출시되었으며 전세계적으로 이에 대한 수요가 빠르게 증가함에 따라 시장의 규모는 급격히 성장하였습니다. 3G 서비스가 도입된 이후 영상통화가 가능해지면서 단말기 전면에 서브(Sub) 카메라가 장착되기 시작하였으며, 이후 LTE가 도입되어 데이터 전송이 더욱 빠르고 용이해짐에 따라 점차 더 많은 카메라가 휴대폰에 탑재되고 있습니다.

2021년에 출시된 A시리즈 모델별 평균 카메라 탑재량은 4대로 스마트폰 한대에 탑재 하는 카메라 숫자는 종전 대비 큰 폭으로 증가하는 등 휴대폰용 카메라모듈 시장규모는 전방시장인 휴대폰 시장보다 큰 폭으로 성장하고 있습니다.

카메라 모듈은 기능적인 측면에서 점차 선명하게 촬영할 수 있도록 고화소화 되어왔습니다. 과거 VGA급 제품에서 시작하여 최근에는 1300만 화소 이상의 제품들이 주를 이루고 있으며, 2000만 화소를 초과하는 고화소 제품들이 출시되었습니다.

최근 카메라 모듈은 최근 단순한 촬영목적을 넘어 보안솔루션, 생체인식(홍채 등), 3D ToF(Time Of Flight)를 활용한 거리정보 인식 등을 통해 다양한 어플리케이션을 구현하는 방향으로 진화하고 있습니다.

|

|

3D 카메라 모듈의 다양한 활용 |

(자료: Sony, 유진투자증권)

(2) 회사의 현황

당사 IMC사업 은 최종 소비자에게 판매되는 제품을 완성하기 위해 필요한 스마트폰 PBA 모듈, Display 패널 모듈 및 Set Maker로 부터 각종 자재 및 부품을 수급받아 스마트폰 완제품을 위탁제조하는 사업입니다.

당사는 2차협력업체로부터 FPCB, 소자 등과 같은 원자재를 구매하여 모듈 또는 부품을 생산한 후 Set Maker에 최종적으로 납품하는 1차 협력업체로 Galaxy S, Z Fold, Z Flip시리즈와 같은 Flagship 제품 및 A시리즈 등 중저가 제품에 각종 모듈, 부품을 공급하거나, 제품 및 완제품을 위탁생산하여 납품하고 있습니다.

각 모듈 공급사는 고객사인 Set Maker가 필요로 하는 각종 사양 정보를 받아 이를 충족하기 위한 모듈 설계를 진행합니다. 당사는 완성제품 설계 단계에서부터 Set Maker와 긴밀한 협업을 이루고 있어 Set Maker의 각 모델별 모듈 설계가 달라지는 특성상 발생하는 다양한 요구사항에 대해 빠른 대응이 가능하여 경쟁사 대비 우위를 점유하고 있습니다.

당사의 EMS(Electronics Manufacturing Service) 사업의 경우 각종 IT기기 및 부품을 수탁제조하는 사업으로서 Set Maker로부터 제품 및 부품 등의 생산을 위탁 받아 제품의 조립, 최종 테스트까지 일괄로 제공하는 생산외주 임가공 서비스입니다. 동 EMS 사업을 통해 향후 IMC부문의 새로운 동력으로서 성장을 견인하고, 다양한 기회를 창출할 수 있는 전문 EMS 기업으로서 입지를 다질 수 있을 것으로 판단하고 있습니다.

당사의 BHC사업은 생체인식 등 센서기술을 통해 사용자를 인증하는 부품의 모듈을 개발 및 제조 판매합니다. 센서기술은 특정한 대상물의 특성을 나타내는 물리량이나 화학량을 감지하여 전기신호를 발생시키는 기술로 해당 사업부는 넓은 의미로는 센서기술 산업에 속하며, 최근에는 도어락, 외장하드디스크(SSD) 등 다양한 기기로 생체인식 기술의 적용이 확대되고 있어 기존 스마트폰 위주로 구성되던 사업이 점차 확대되는 모습을 보이고 있습니다.

당사는 2016년 업계 최초로 삼성전자에 지문인식센서모듈을 외작 공급하기 시작하였습니다. 당사의 모듈 외작공급으로 고객사의 제품 가격 경쟁력 및 품질 경쟁력 확보에 크게 기여하며, A, J, ON 시리즈 등 중저가 모델로의 지문인식 확대 적용에 일익을 담당하게 되었습니다.

또한, 스마트폰에 적용되는 지문인식 방식이 종전 정전용량방식에서 초음파방식 및 광학방식 지문인식 등 새로운 기술이 도입됨에 따라 다양한 기술을 적용한 지문인식 모듈에 대한 수요가 증가하였습니다.

당사는 축적된 정전용량방식 지문인식 제조역량의 강점을 토대로 2019년 상반기부터 광학방식 지문인식 모듈을 공급하였고, 기존의 강점인 정전용량방식 지문인식을 공고히 하면서 새로운 트렌드로 자리잡을 광학방식 지문인식 모듈 시장의 점유율을 확대하기 위해 노력하였습니다. 특히 2020년 나무가 인수를 통하여 광학방식 지문인식 모듈의 개발 및 제조 역량을 더욱 강화하였습니다.

또한, Foldable폰 으로 통칭되는 폼팩터 변화가 새로운 패러다임으로 등장한 가운데, 당사는 2019년 부터 Foldable폰에 사용되는 지문인식 모듈을 공급하는 등 지문인식 모듈 제조 및 기술대응의 강점을 기반으로 새로운 폼팩터 변화에 적극적으로 대응하고 있습니다.

|

|

갤럭시 Z 폴드6, 플립 6 |

(자료: 삼성전자)

당사는 2020년 나무가 인수를 통해 CCM사업에 진출하였습니다. CCM사업 진출로 멀티카메라 적용확대 및 카메라 화소의 고도화 등으로 가파른 성장이 기대되는 카메라 모듈 시장에서의 새로운 성장 동력을 확보하고, 5G도입과 함께 적용 범위가 확대되고 있는 3D ToF 카메라 모듈 시장에도 진입하게 되었습니다.

|

|

나무가 베트남공장 전경 |

(자료: 나무가)

(3) 사업부문별, 자산, 매출액, 영업손익 등

당사는 실질적으로는 하나의 사업부문으로 구성 및 운영되고 있어 각 사업부문에 대한 자산과 영업손익 파악이 어렵습니다. 다만, 각 사업부문에 대한 매출액 현황은 아래와 같습니다.

| (단위 : 백만원) |

| 사업부 | 제 27(당)기 | 제 26(전) 기 | 제 25(전전) 기 |

|---|---|---|---|

| IMC (IT&Mobile Communications) |

498,036 | 435,290 | 527,853 |

| BHC (Biometrics, Healthcare & Convergence) |

223,877 | 230,183 | 322,914 |

| CCM (Compact Camera Module) |

450,225 | 364,487 | 517,610 |

| 기타 | 543 | 421 | 266 |

| 합계 | 1,172,681 | 1,030,381 | 1,368,643 |

주1) 연결재무제표 기준으로 작성되었습니다.

(4) 신규 사업 등의 내용 및 전망

1) Healthcare 무선바이오센서 사업

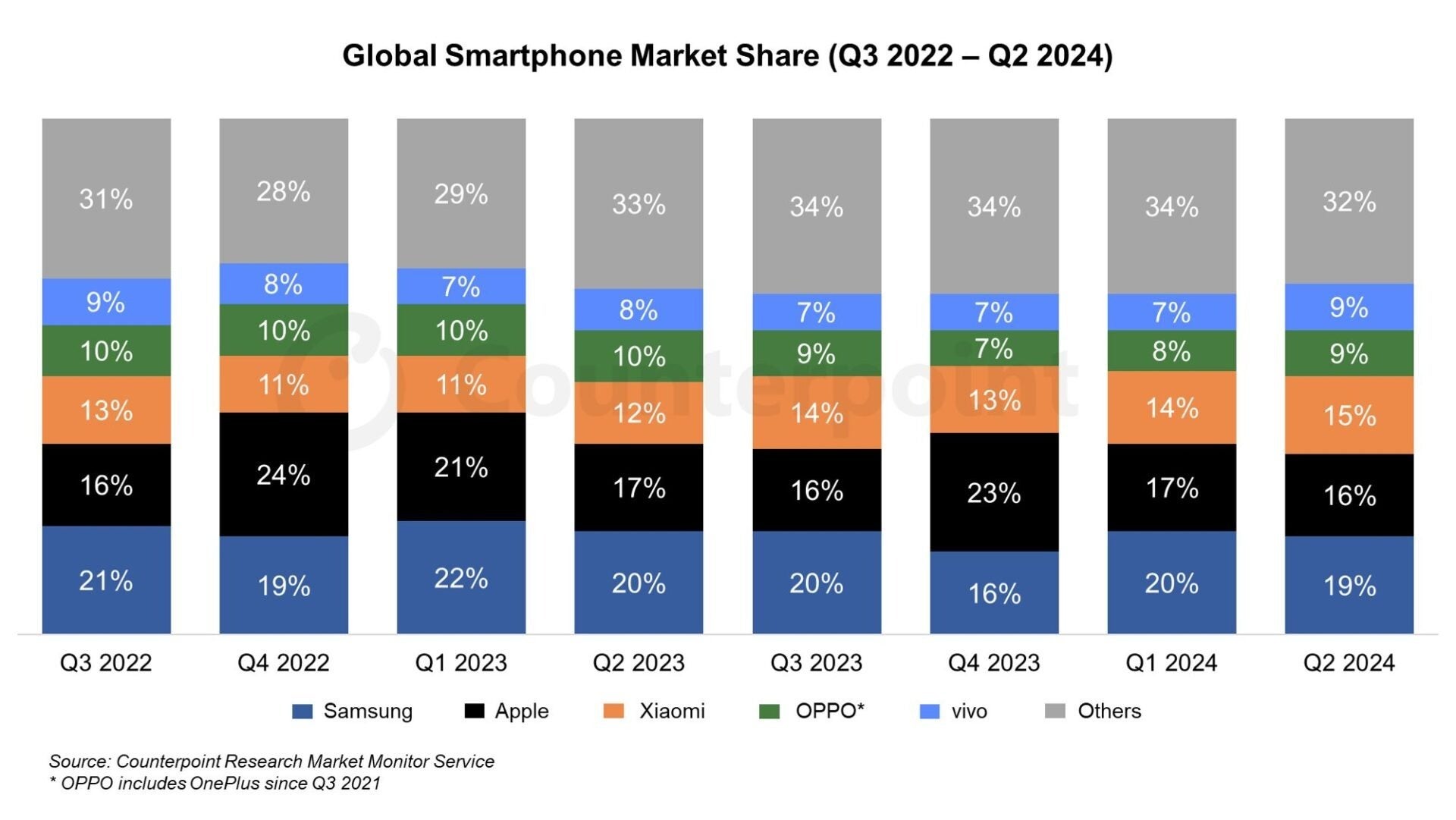

심전도 (Electrocardiography; ECG)는 심장의 전기신호를 피부에 부착한 전극을 통해 그래프로 기록하는 것으로 심장에 대한 검사 중 기본이 되는 검사입니다. 인체의 심장 안의 동방결절(Sinoauricular node; SA node) 부분에서 전기적 신호를 생성하게 되고, 이렇게 생성된 전기적 신호는 심장내의 전기전도 시스템을 따라 심장 전체에 전달되게 됩니다. 심장의 각 부위에 전달된 전기신호에 의해 심장 근육을 이루는 세포가 수축을 하게 되고, 이로 인해 심장이 박동하게 되며, 이러한 전기신호를 기록하고, 전기신호의 특성을 분석하는 것이 심전도 검사입니다.

|

|

심장의 전기전도 시스템 |

(자료: Company Data)

심전도 검사는 심장의 리듬을 확인하고, 심박동 수를 측정하여 맥박의 난조, 리듬의 이상과 같은 부정맥의 발견과 진단, 협심증, 심근경색 등의 허혈성 심장병의 발견과 진단, 고혈압으로 생기는 심비대의 진단과 변화의 판정, 심장병의 진행이나 회복상태의 진단, 치료약의 효과나 부작용의 판정, 마취 수술 시 등 사용되고 있습니다.

이러한 심전도 검사를 수행하기 위해 현재 환자가 병상에 누운 상태에서 상체에 전극을 부착하여 모니터링하고 있습니다. 또한, 중환자실 및 수술 시 환자는 심전도 검사 외에 체온, 맥박, 호흡, 혈압 등을 관찰하는 장비를 부착하고 있으며, 링거 및 인공호흡기 등 환자생명유지 장치가 연결되어 있어 환자의 신체와 각종 기기 사이에 다수의 선이 유선으로 연결되어 있게 됩니다. 이러한 다수의 유선연결은 의료진의 진료행위 시 공간의 제약을 가져올 뿐 아니라, 환자의 CT, X-Ray, MRI 등 각종 검사를 위한 병상이동 및 수술 후 회복기 환자의 거동을 극히 제한하는 단점을 보유하고 있습니다.

|

|

무선바이오센서 |

(자료: Company Data)

당사는 2015년부터 미국소재 LifeSignals, Inc. 와 공동으로 이러한 불편을 해소할 수 있는 무선바이오센서를 개발하였습니다. 무선바이오센서는 기존 유선 시스템을 무선화하여 의료진의 접근성 및 환자의 활동 편의성을 크게 증진시켰을 뿐 아니라, 실시간으로 환자상태를 24시간 모니터링 할 수 있는 장점을 보유하고 있으며, 수술 후 환자에게 적용 시 환자의 활동 편의성 증가를 통해 수술 후 환자의 빠른 회복에 크게 기여할 것으로 기대되고 있습니다. 무선바이오센서는 기능에 따라 1A, 1Ax, 2A로 모델을 다변화하였습니다. 2018년 무선바이오센서(1A)에 대하여 미국 FDA 승인을 획득하였고, 2020년 원격의료용 FDA 인증을 취득하였으며, 2021년에는 호흡수, 체온 등 추가 기능이 탑재된 신규 모델인 무선바이오센서(1Ax)의 미국 FDA 승인을 취득하였습니다. 더불어, 2024년에는 기존 모델의 기능에 산소포화도 측정 기능을 추가하여 환자의 상태를 더욱 정밀하게 모니터링할 수 있는 무선바이오센서를 개발하였으며, 이와 동시에 원격 모니터링 플랫폼을 포함한 전체 환자 모니터링 시스템으로 확장된 솔루션에 대한 FDA 승인을 취득하였습니다. 현재 당사는 미국소재 LifeSignals, Inc.와 공동으로 바이오센서를 기반으로 병원 내 모든 바이탈사인을 통합적으로 모니터링할 수 있는 센서 플랫폼 개발을 목표로 차세대 모델의 연구 및 개발을 지속적으로 진행하고 있습니다.

|

|

무선바이오센서(2A),원격 모니터링 플랫폼 |

(자료: Company Data)

2) 카디아솔로(CardeaSOLO)

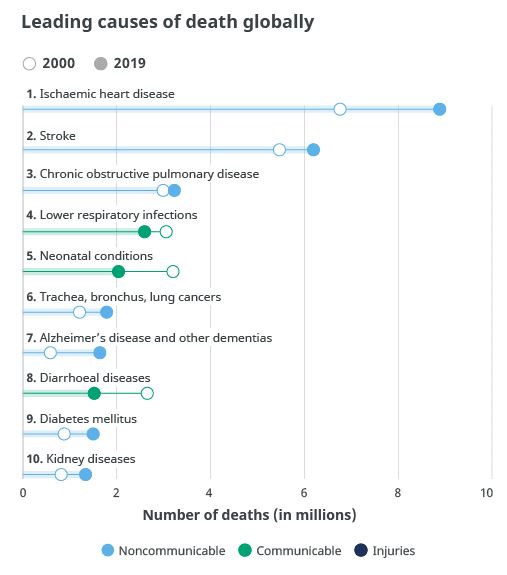

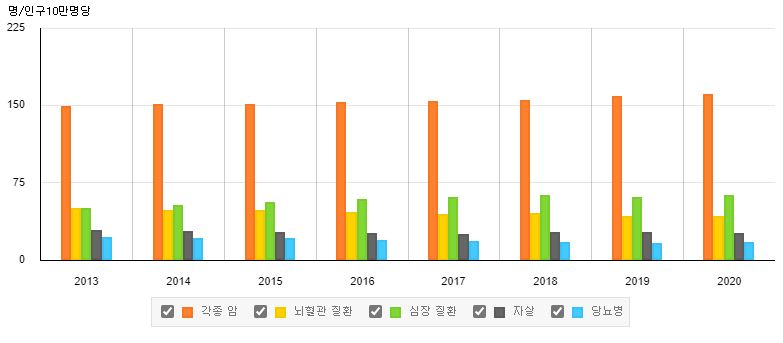

2020년 12월 세계보건기구(WHO)가 발표한 전세계 10대 사망원인 중 1위는 심혈관 질환(Ischaemic heart disease)으로, 지난 20년간 심혈관 질환으로 인한 사망자는 200만명 이상 증가해 2019년 890만명에 달하고 있으며, 통계청에 따르면 국내의 심장질환으로 인한 사망자 또한 2011년 인구 10만명당 49.8명에서 2020년 인구 10만명당 63.0명으로 지속적으로 증가하고 있는 추세입니다. 이러한 심장질환 중 대표적인 질환인 부정맥은 심장이 수축하기 위해 심장 내에서 자발적이고 규칙적으로 발생시키는 전기신호와, 이를 심장으로 전달하는 체계의 변화나 기능 저하 등으로 발생하는 불규칙한 심장박동을 의미합니다. 부정맥의 가장 대표적인 유형인 심방세동(Atrial Fibrillation)은 뇌졸증과 돌연사 등 위험이 높아 조기발견 및 진단이 매우 중요하지만, 증상이 간헐적으로 나타나기 때문에 치료보다 진단이 매우 까다로운 질환입니다. 그 동안 이러한 부정맥을 진단하기 위해서 ‘홀터 검사’를 하는 것이 일반적인 방법이었습니다.

|

|

세계보건기구(who) 발표 전세계 10대 사망원인 |

(자료: WHO)

|

|

최근 주요 사망원인별 사망률 변화 |

(자료: 통계청)

홀터 검사는 대상자의 몸에 3개 이상의 선과 전극을 몸에 부착해 심전도 데이터를 기록해야 하므로, 불편할 뿐 아니라, 심전도 데이터 측정 기간도 최대 48시간에 불과해 부정맥 진단율이 떨어지는 단점이 있습니다. 이러한 기존 홀터검사기기의 단점을 해소하기 위해 심전도 데이터 측정 기간을 7일 이상으로 연장하여 진단의 신뢰성을 강화하고, 패치형태로 구성하여 편의성을 개선한 부정맥 진단용 웨어러블 패치 시장이 최근 미국 시장을 중심으로 빠르게 성장하고 있습니다.

|

|

카디아 솔로(Cardea SOLO) |

(자료: Company Data)

당사는 2019년부터 미국소재 웨어러블 심전도 패치 개발 기업인 Cardiac Insight, Inc.와 전략적 제휴관계를 맺어 부정맥 진단용 7-Day 웨어러블 심전도 패치 및 차세대 제품 공동개발, 제품양산공급을 진행하여 왔으며, 2022년 3월 11일 종속회사로 Cardiac Insight, Inc.를 편입하였습니다. Cardiac Insight, Inc.는 일회용 부정맥 진단용 7-Day 웨어러블 심전도 패치인 카디아솔로(CardeaSOLO)와 분석 소프트웨어 솔루션을 제공하는 기업으로, 2017년 FDA 승인을 받은 제품인 카디아솔로는 2019년부터 미국 시장에 제품을 본격적으로 공급하기 시작하여, 2021년까지 약10만건의 누적검사건수를 기록하고 있습니다. 카디아솔로는 최대 8일간의 환자 심전도 데이터를 수집하고, 자동분석 S/W를 사용하여 5분 이내에 환자의 심전도 결과 데이터 리포트를 담당 의사가 확인할 수 있어, 기존 24시간 홀터기기 대비 부정맥 진단율을 획기적으로 높인 제품입니다.

|

|

진단 리포트 |

(자료: Company Data)

3) 휴대형 초음파영상진단장치

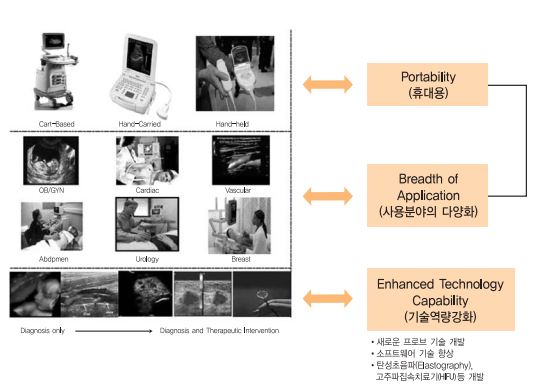

초음파는 고주파 음파를 사용하여 장기의 생생한 이미지와 환자의 해부학적 사항을 촬영하는 최소 침습 기술로서, 전통적으로 태아 영상 진단 및 태아 이상 진단(얽힌 탯줄과 발달 이상 등)에 활용되어온 기술입니다. 이러한 초음파를 활용한 초음파영상진단장치 산업은 인체 무해성, 편의성 등의 장점을 토대로 태아 영상 진단 뿐 아니라 혈관 질환 진단, 방사선학 연구, 영상 유도 수술, 유방암 치료 및 신장 결석 제거와 같은 다양한 진단 및 치료 분야에서 활용되고 있으며, 스크리닝-예방-진단-치료-관리로 이루어지는 일련의 의료 서비스 전체 영역으로 점차 산업의 범위를 확대해 나가고 있습니다.

|

|

초음파 시장 및 기술 트렌드 |

(자료: 의료기기 품목 시장 리포트, KHIDI)

전세계 초음파영상진단장치 시장은 2021년 약 7억 달러(약 0.9조원)로, 연평균 6.4% 성장해 2030년에는 약 12억달러(약1.6조원) 규모로 성장할것으로 전망되는 고성장 시장입니다. 특히, 초음파영상진단장치가 주로 활용되는 태아 영상진단의 대상이 되는 전세계 임산부는 연간 약 2.1억명이며, 이 중 미국 내 임산부의 숫자는 연간 약 6.7백만명에 이르고 있습니다.

초음파영상진단장치는 휴대성에 따라 고정형 초음파영상진단장치, 휴대형 초음파영상진단장치로 분류되며, 기존 초음파영상진단장치 시장은 GEHealthcare, PhilipsHealthcare, SiemensHealthcare 등 글로벌 선도 기업들의 카트기반 고정형 초음파영상진단장치들이 세계 초음파영상진단기기 시장의 65%를 점유하고 있었으나, 소형화 및 휴대형 초음파 기기의 대중화, 3D/4D 기술수준향상에 따른 높은수준의 영상정보를 실시간으로 제공함과 동시에 편리한 사용감의 장점을 지닌 혁신적인 제품들이 시장에 출시되면서 점차 휴대형 초음파영상진단 제품의 활용 범위가 확대되고 있는 추세입니다.

이스라엘소재 IoT기반 휴대형 초음파영상진단장치 개발업체인 PulseNMore, Ltd.(이하 'PulseNMore')는 임산부가 생성한 초음파 이미지를 클라우드로 실시간으로 전송하여, 의료진이 해당이미지 및 영상을 활용하여 실시간으로 진단할 수 있도록 도움을 제공하는 휴대형 초음파영상진단장치를 개발하였으며, 당사는 2019년 지분투자를 시작으로 PulseNMore와 휴대형 초음파영상진단장치 생산 관련 전략적 파트너십을 맺고, 협력을 강화하고 있습니다.

PulseNMore의 휴대형 초음파영상진단장치는 스마트폰에 부착하는 크래들 형태 기기와 전용 애플리케이션으로 구성되어 있어 사용법이 간단하고, 의료진과 실시간으로 커뮤니케이션을 하면서 초음파 영상 데이터를 원격으로 송신할 수 있는 제품으로, 가정에서 임산부가 휴대형 초음파영상진단장치를 사용해서 자가 스캔 후 의료진과 영상을 실시간 공유할 수 있는 제품입니다

미국내 임산부 중 연간 약 1.1백만명은 출산 전 응급실을 방문한 경험을 가지고 있으나, 응급실 방문 임산부의 73%는 2 ~ 3시간 후 퇴원하는 등 경미한 상황에도 불구하고, 잦은 응급실 방문으로 불필요한 의료비 지출과 의료자원 낭비가 발생하고 있습니다. 이러한 임산부가 가정내에서 의사와 원격으로 진단을 받을 수 있게 되는 경우 불필요한 의료비 지출과 의료자원의 효율적 사용이 기대되고 있어, 휴대형 초음파영상진단장치는 원격의료 시장에서 높은 잠재력 보유하고 있는 것으로 기대되고 있습니다.

|

|

휴대용 초음파 기기 |

(자료: PulseNMore)

휴대용 초음파영상진단장치는 기존 고정형 초음파영상진단장치 대비 사용이 간편하고 저렴하면서, 클라우드 서버로 데이터를 전송하여 원거리에 위치한 의료진이 해당 데이터를 확인할 수 있어 산부인과 외 불임치료, 심부전, 신장질환 등 초음파 기술이 진단에 활용되는 다양한 분야로 활용 범위가 확장될 것으로 전망되고 있습니다. 또한 2022년 글로벌 의료기기 판매업체인 GEHealthcare가 PulseNMore의 휴대형 초음파영상진단장치 미국, 유럽 및 일본시장 판권을 확보함에 따라 PulseNMore 제품을 독점 공급하는 당사의 매출 또한 확대될 것으로 기대하고 있습니다.

|

|

휴대용 초음파 기기 진료용 화면 |

(자료: PulseNMore)

3. 원재료 및 생산설비

가. 원재료 및 부자재

(1) 주요 매입 현황

| (단위 : 백만원) |

|

사업부문 |

원,부재료명 |

주요 매입처 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 |

|---|---|---|---|---|---|

|

IMC |

PCB |

㈜에스아이플렉스 등 | 34,908 | 39,679 | 55,239 |

|

CONNECTOR |

주식회사 제이앤티씨 등 | 60,660 | 58,782 | 68,487 | |

|

IC |

SAMSUNG ELECTRONICS AMERICA INC 등 | 119,606 | 51,900 | 69,212 | |

|

MIC |

KNOWLES ELECTRONICS, LLC 등 | 21,376 | 17,408 | 17,472 | |

|

TAPE |

SEGYUNG VINA CO., LTD 등 | 57 | 36 | 47 | |

|

기타 |

- | 76,911 | 78,895 | 113,460 | |

|

소 계 |

313,518 | 246,700 | 323,917 | ||

|

BHC |

WAFER |

EGIS TECHNOLOGY INC 등 | 42,314 | 52,144 | 61,978 |

|

임가공비 |

주식회사엔지온 등 | 2,157 | 861 | 1,936 | |

|

PCB |

주식회사 이노플렉스 등 | 15,158 | 17,283 | 29,170 | |

|

IC |

SAMSUNG ELECTRONICS AMERICA INC 등 | 22,447 | 9,783 | 34,076 | |

|

LED |

EPISTAR CORPORATION 등 | 2,776 | 1,290 | 2,115 | |

|

기타 |

- | 52,659 | 55,454 | 103,155 | |

|

소 계 |

137,511 | 136,815 | 232,430 | ||

| 기타 |

LED |

TYNTEK CORPORATION 등 | 9 | - | - |

|

PCB |

대덕전자 주식회사 등 | 2 | - | 31 | |

|

IC |

리니어테크놀러지 등 | - | - | - | |

|

CONNECTOR |

한국단자공업㈜ 등 | - | - | - | |

|

기타 |

- | 131 | 98 | 106 | |

|

소 계 |

142 | 98 | 137 | ||

|

합 계 |

451,171 | 383,613 | 556,484 | ||

주) 별도재무제표 기준 입니다. 각 부문마다 제품의 종류가 다양하여, 각 부문별로 일반적으로 투입되는 원재료만을 선정하여 그에 대한 매입현황을 기재하였습니다.

(2) 주요 원재료 등의 가격변동추이 및 가격변동원인

당사에서 매입하는 주요 원자재의 경우 분기별로 변동하고 있습니다. 다만 매입단가 수준은 제품판매가 인하율과 같거나 다소 높은 수준에서 인하되고 있습니다.

또한 해외에서 조달하는 원자재의 경우 환율의 영향에 따라 매입단가가 소폭 변동하기도 합니다.

나. 생산과 영업에 중요한 시설 및 설비 등

(1) 주요 사업장 및 생산시설 현황

당사는 경기도 성남시 분당구내 위치한 본사를 포함한 7개의 국내 사업장을 비롯해, 미국에 1개 사업장을 보유하고 있으며, 베트남에 6개, 인도 1개의 생산공장을 보유하고 있습니다. 이를 토대로 국내외에서 영업 및 판매, 개발지원 등의 사업활동을 수행하고 있습니다.

| 지역 | 사업장 | 소재지 |

|---|---|---|

| 국내 | 본사 | 경기도 성남시 분당구 대왕판교로 670 |

| 아산사업장 | 충남 아산시 음봉면 아산밸리로388번길 161 | |

| (주)나무가(성남사업장) | 경기 성남시 중원구 사기막골로 124 | |

| (주)에이아이매틱스 | 서울특별시 영등포구 양산로 57-5 | |

| (주)피엘케이글로벌 | 경기도 시흥시 남왕길 40 | |

| (주)이트레이스 | 서울특별시 영등포구 양산로 53 | |

| (주)아이오티링크 | 서울특별시 강남구 밤고개로1길 10 | |

| 해외 | 베트남 1~3공장 | No.2, Street 9, VSIP Bac Ninh, Tu Son Town, Bac Ninh Province, Vietnam |

| 푸토 1~3공장(나무가) | Plot B9, Thuy Van IZ, VietTri City, Phu Tho, Province, Vietnam | |

| Cardiac Insight, Inc.(미국사업장) | 2375 130th Ave. NE Suite 101 Bellevue, WA USA 98005 | |

| 인도 1공장 | PLOT NO -95, SECTOR ECOTECH-10, Greater Noida, Gautam buddha Nagar, Uttar Pradesh-201308, India |

(2) 생산능력 및 생산능력의 산출 근거

1) 생산능력

| (단위 : 대, 백만개 ) |

|

사업부문 |

사업장 |

기준 품목 |

CAPA 기준 |

설비 보유현황 |

CAPA(月) |

CAPA(년) |

|---|---|---|---|---|---|---|

|

IMC |

본사 |

IT solutions |

SMD |

5 | 0.5 | 6 |

당사의 본사 사업장에서는 제품 개발 시 샘플생산 및 양산 공정 Set-up을 위한 시생산과 고객사의 긴급수요에 대응하기 위한 생산 운영만을 담당하고 있습니다. 당사의 주요 생산은 베트남법인과 같은 현지법인에서 이루어지고 있습니다.

| (단위 : 대, 백만개 ) |

|

사업부문 |

사업장 |

기준 품목 |

CAPA 기준 |

설비 보유현황 |

CAPA(月) |

CAPA(년) |

|---|---|---|---|---|---|---|

| IMC | 베트남 2공장 | IT solutions | SMD | 33 | 24 | 288.0 |

| IMC | 베트남 2공장 | EMS Solution | SMD | 14 | 7.5 | 90.0 |

| IMC | 인도 1공장 (*주1) | IT solutions | SMD | 6 | 1.5 | 18.0 |

| BHC | 베트남 1공장 | Biometrics Solutions | CNC, Laser | 52 | 14.0 | 168.0 |

| CCM | 푸토 공장 | Compact Camera Module | TEST | 299 | 10.0 | 120.0 |

(*주1) 인도 1공장의 경우 2025년 5월부터 가동하였습니다.

2) 생산실적 및 가동률

가) 생산실적

| (단위 : 백만개) |

|

사업부문 |

법인 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 |

|---|---|---|---|---|

|

IMC |

본사 |

1.0 | 1.2 | 0.7 |

주요 생산법인인 해외 현지법인의 생산실적은 다음과 같습니다.

| (단위 : 백만개) |

|

사업부문 |

법인 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 |

|---|---|---|---|---|

| IMC | DREAMTECH VIETNAM CO., LTD. (2공장) | 159.8 | 144.3 | 161.0 |

| IMC | DREAMTECH VIETNAM CO., LTD. (2공장_EMS) | 30.9 | 38.0 | 44.2 |

| IMC | DREAMTECH ELECTRONICS INDIA CO., LTD. (*주1) | 1.5 | - | - |

| BHC | DREAMTECH VIETNAM CO., LTD. (1공장) | 79.7 | 72.7 | 101.0 |

| CCM | NAMUGA PHUTHO Co.,Ltd | 79.8 | 52.6 | 84.8 |

(*주1) 인도 1공장의 경우 2025년 5월부터 가동하였습니다.

나) 당해 사업연도의 가동률

본사에서는 IMC와 BHC 사업과 관련하여서는 제품개발 대응, 샘플제작을 주로 수행하고 있어, 별도의 가동률을 기재하지 않았습니다.

당사의 주요 양산은 해외 현지법인에서 이루어지고 있습니다. 해외 현지법인의 각 사업별 가동률은 다음과 같습니다.

| (단위 : 백만개) |

|

제품별 |

제27(당) 기 |

제27(당) 기 생산실적 |

제27(당) 기 |

|---|---|---|---|

|

IT Solutions |

306.0 | 159.8 | 52.2% |

| EMS Solutions | 90.0 | 30.9 | 34.3% |

|

Biometrics Solutions |

168.0 | 79.7 | 47.4% |

| Compact Camera Module | 120.0 | 79.8 | 66.52% |

(3) 생산설비에 관한 사항

| (단위 : 천원) |

| 구 분 | 취득원가 | 감가상각누계액 | 정부보조금 | 손상차손누계액 | 장부금액 |

|---|---|---|---|---|---|

| 토지 | 9,542,618 | - | - | - | 9,542,618 |

| 건물 | 192,152,001 | (51,142,287) | - | - | 141,009,714 |

| 기계장치 | 330,814,587 | (237,176,699) | (14) | - | 93,637,874 |

| 차량운반구 | 1,157,510 | (568,928) | - | - | 588,582 |

| 공구와기구 | 4,914,232 | (3,277,612) | - | - | 1,636,620 |

| 비품 | 12,003,351 | (8,203,120) | (10,757) | - | 3,789,474 |

| 시설장치 | 24,667,002 | (16,405,934) | - | (32,934) | 8,228,134 |

| 건설중인자산 | 14,039,213 | - | - | - | 14,039,213 |

| 사용권자산 | 40,879,510 | (5,268,582) | - | - | 35,610,928 |

| 합 계 | 630,170,024 | (322,043,162) | (10,771) | (32,934) | 308,083,157 |

주) 연결재무제표 기준입니다.

(4) 설비의 신설ㆍ매입 계획 등

본 보고서 작성기준일 현재 해당사항 없습니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 구분 | 제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 | |

|---|---|---|---|---|

|

IMC |

내수 |

12,874 | 26,842 | 7,922 |

|

수출 |

485,162 | 408,448 | 519,931 | |

|

소계 |

498,036 | 435,290 | 527,853 | |

|

BHC |

내수 |

16,908 | 14,964 | 29,500 |

|

수출 |

206,969 | 215,219 | 293,414 | |

|

소계 |

223,877 | 230,183 | 322,914 | |

| CCM |

내수 |

2,365 | 2,564 | 1,516 |

|

수출 |

447,860 | 361,923 | 516,094 | |

|

소계 |

450,225 | 364,487 | 517,610 | |

| 기타 |

내수 |

68 | 37 | 82 |

|

수출 |

475 | 384 | 184 | |

|

소계 |

543 | 421 | 266 | |

|

합계 |

내수 |

32,215 | 44,407 | 39,020 |

|

수출 |

1,140,466 | 985,974 | 1,329,623 | |

|

소계 |

1,172,681 | 1,030,381 | 1,368,643 | |

주1) 연결재무제표 기준으로 작성되었습니다.

나. 판매 경로와 방법

(1) 판매조직

① 영업본부: 모바일영업팀, 디바이스영업팀, 글로벌마케팅실

(2) 판매방법 및 경로

|

구분 |

판매경로 |

|

|---|---|---|

|

IMC, BHC 공통 |

내수 |

고객사 전산 발주 (또는 발주서 수취) → 수주 확정 → 당사 제품창고 출고 → 고객사 사업장 입고 |

|

수출 |

확정 발주 접수 → INCOTERMS 조건에 따라 포워딩 Contact → 일정Confirm → 수출통관 → 당사 제품창고 출고 → CFS(Container Freight Station) or CY(Container Yard) 입고 → 선적(B/L 발행) → 고객사 Notice → 도착항에 물품 도착 → 수입통관 → 고객사 |

|

다. 판매전략

|

구분 |

판매전략 |

|---|---|

|

모바일영업팀 |

삼성전자 Feature Phone / Smart Phone / Tablet / Accessory에 들어가는 모든 모듈에 대한 개발 능력/이력을 보유하고 있으며 물량 변동 및 납품처 변동에 유동적으로 대응 가능한 CAPA와 SCM을 보유하고 있습니다. 또한 지문인식 표면 처리 기술과 다양한 인식방식을 적용한 지문인식센서모듈을 지속 개발하여 고객사에 제안을 하고 있으며 추후 고객 needs 변화에 대응할 수 있도록 노력하고 있습니다. |

| 디바이스영업팀 |

더불어 당사의 높은 품질 수준, 주요 센서업체 개발샘플 제작지원, 삼성 제품의 대량 생산 경험을 바탕으로 지문인식모듈과 각종 PBA제품의 국내/외 신규 거래처 확대를 추진하고 있습니다. |

| 글로벌마케팅실 |

삼성전자 갤럭시 워치 시리즈 HRM Sensor 모듈 및 신규사업들에 대한 개발/대응 이력을 보유하고 있으며, 글로벌 1st Tier 업체들과 안정적인 Partner Ship 구축을 통한 수주 및 양산 실적이 있습니다. 국내외 신규 사업의 양산솔루션 개발부터 시설구축, 품질안정화에 이르는 전 과정에 대한 Follow Up을 진행하며, 지속적으로 고객사의 Needs를 점검하고, 기존에 추진하지 않았던 신규아이템들을 발굴해 고객 및 제품 포트폴리오를 다변화하기 위해 노력하고 있습니다. |

라. 수주에관한 사항

당사가 영위하는 사업은 Purchase Order에 의한 단납기로 진행되고 있습니다. 수주를 기반으로 이루어지는 사업이 아니므로 보고서 작성 기준일 현재 해당사항이 없습니다.

5. 위험관리 및 파생거래

가. 시장위험과 위험관리

연결실체는 여러 활동으로 인하여 시장위험(환위험, 공정가치이자율위험, 현금흐름이자율위험 및 가격위험), 신용위험 및 유동성위험과 같은 다양한 재무위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리정책은 금융시장의 변동성에 초점을 맞추고 있으며 재무성과에 미치는 부정적 영향을 최소화하는데 중점을 두고 있습니다.

(1) 금융위험관리

1) 위험관리체계

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

2) 신용위험

신용위험은 회사 차원에서 관리되고 있습니다. 신용위험은 보유하고 있는 수취채권및 확정계약을 포함한 도소매 거래처에 대한 신용위험 뿐 아니라 현금및현금성자산,및 금융기관 예치금으로부터 발생하고 있습니다. 매출 거래처의 경우 독립적으로 신용 평가를 받는다면 평가된 신용 등급이 사용되며, 독립적인 신용 등급이 없는 경우에는 고객의 재무 상태, 과거 경험 등 기타 요소들을 고려하여 신용 위험을 평가하게 됩니다. 개별적인 위험 한도는 이사회가 정한 한도에 따라 내부 또는 외부에서 평가한 신용 등급을 바탕으로 결정됩니다. 신용 한도의 사용 여부는 정기적으로 검토되고있습니다.

당기 중 신용 한도를 초과한 건은 없었으며 경영진은 거래처로부터 의무불이행으로 인한 손실을 예상하고 있지 않습니다.

당기말과 전기말 현재 신용위험에 대한 최대 노출 정도는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 제 27(당) 기 | 제 26(전) 기 |

| 현금및현금성자산 | 90,600,759 | 124,034,868 |

| 매출채권및기타채권 | 122,042,735 | 78,594,380 |

| 기타유동금융자산 | 75,325,259 | 74,178,832 |

| 당기손익-공정가치금융자산 | 18,500,105 | 16,810,951 |

| 기타비유동금융자산 | 4,364,516 | 2,497,867 |

| 금융보증계약(주) | 2,400,000 | 63,313,070 |

주) 금융보증계약으로 인한 위험의 최대노출정도는 보증이 청구되면 회사가 지급하여야 할 최대금액입니다.

① 매출채권및기타채권

연결실체의 신용위험에 대한 노출은 주로 각 고객별 특성의 영향을 받으며 고객이 영위하고 있는 산업 등 고객분포도 신용위험에 영향을 미치는 요소로 고려하고 있습니다. 신규 고객과 계약 시에는 재무정보와 외부 신용평가기관에 의하여 제공된 신용등급 등의 정보를 이용하여 고객의 신용도를 평가하고 이를 근거로 신용거래한도를 부여하고 있습니다. 연결실체의 신용위험은 당사의 고객에 대한 신용위험 관리정책, 절차 및 관련 통제를 준수해야하는 부서에 의해 관리되고 있습니다.

당기말 현재 매출채권및기타채권에 대한 기대신용손실과 신용위험 익스포저에 대한 정보는 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 가중평균 채무불이행율 |

총장부금액 | 손실충당금 |

| 만기 미도래채권 | 104,032,559 | - | |

| 3개월 이내 | 1,455,160 | - | |

| 3개월 초과 ~ 6개월 이내 | 80.7% | 227,170 | 183,375 |

| 6개월 초과 ~ 12개월 이내 | - | - | |

| 12개월 초과 | 93.3% | 1,182,556 | 1,103,667 |

| 기타조정(주2) | 16,432,332 | - | |

| 합계 | 123,329,777 | 1,287,042 | |

주) 연체일수가 일정기간을 경과하여 채무불이행 가능성이 높다고 판단되는 채권이라 하더라도 채권회수를 위하여 보유하고 있는 담보 등이 있거나, 금액적으로 유의적인 수준이 아닌 채권에 대해서는 손상추정금액에서 제외하고 손상차손을 인식하고 있습니다.

주2) 기대신용손실율을 적용하지 않은 개별평가 대상 채권입니다.

② 기타 투자자산

(주)하나은행 등의 금융기관에 현금성자산 및 금융자산 등을 예치하고 있으며, 신용등급이 우수한 금융기관과 거래하고 있으므로 금융기관으로부터의 신용위험은 제한적입니다.

신용위험으로 인한 최대 노출금액은 금융기관에 예치된 현금및현금성자산, 매출채권을 포함한 모든 금융자산(지분상품 제외)의 장부금액 및 최대보증금액과 동일합니다.

3) 유동성위험

연결실체는 미사용 차입금 한도를 적정 수준으로 유지하고, 영업 자금 수요를 충족시키기 위해 차입금 한도나 약정을 위반하는 일이 없도록 유동성에 대한 예측을 항시 모니터링 하고 있습니다. 유동성을 예측하는데 있어 회사의 자금조달 계획, 약정 준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부 법규나 법률 요구사항도 고려하고 있습니다.

당기말과 전기말 현재 금융부채의 계약에 따른 만기분석은 다음과 같습니다.

① 제 27(당) 기

| (단위 : 천원) |

| 구 분 | 장부금액 | 1년이내 | 1년초과~ 2년이내 |

2년초과~ 5년이내 |

5년 초과 |

| 차입금(주1) | 183,749,528 | 156,674,935 | 9,417,700 | 27,792,533 | 1,021,792 |

| 사채(주2) | 21,634,561 | - | - | 10,437,000 | 16,640,000 |

| 매입채무및기타채무 | 124,210,007 | 124,210,007 | - | - | - |

| 기타금융부채(주3) | 45,949,160 | 27,702,533 | 3,180,376 | 8,690,400 | 885,328 |

| 금융보증계약(주4) | 73,956 | 2,400,000 | |||

| 비지배지분부채(주5) | 7,494,032 | 7,500,065 | |||

| 합 계 | 383,111,244 | 318,487,540 | 12,598,076 | 46,919,933 | 18,547,120 |

(주1) 차입금 상환스케줄에 따라 만기까지 상환될 이자비용 11,157,432천원이 포함된금액입니다.

(주2) 전환사채의 만기시점의 사채원금 및 사채할증발행차금이 포함된 금액입니다.

(주3) 금융보증부채 및 비지배지분부채를 별도로 분리하였기 때문에 재무상태표상 금액과 차이가 있으며, 리스부채에서 발생할 이자비용 2,010,508천원이 포함된 금액입니다.

(주4) 당기말 현재 연결실체가 금융보증계약으로 인해 부담할 수 있는 보증의 최대금액은 2,400백만원이며, 잔존계약만기는 보증이 청구될 수 있는 가장 이른 기간에 배분하였습니다.

(주5) 당기말 현재 지배기업이 종속기업인 (주)에이아이매틱스가 발행한 전환상환 우선주 투자자에게 주주간 계약으로 인해 부담할 수 있는 주식매수청구권 관련 파생상품부채를 인식하였으며, 매수가격은 원금 7,500,065천원에 매수청구행사일까지 이자를 포함하며, 잔존만기는 해당 주식매수선택권이 행사될 수 있는 가장 이른 기간에 배분하였습니다.

②제 26(전) 기

| (단위 : 천원) |

| 구 분 | 장부금액 | 1년이내 | 1년초과~ 2년이내 |

2년초과~ 5년이내 |

5년 초과 |

| 차입금(주1) | 157,763,853 | 143,266,462 | 4,037,372 | 13,443,895 | 4,123,491 |

| 사채(주2) | 18,012,881 | - | - | 9,154,740 | 16,640,000 |

| 매입채무및기타채무 | 76,394,966 | 76,394,966 | - | - | - |

| 기타금융부채(주3) | 13,177,234 | 10,316,060 | 1,390,111 | 1,204,161 | 465,580 |

| 금융보증계약(주4) | 214,527 | 63,313,070 | - | - | - |

| 합 계 | 265,563,461 | 293,290,558 | 5,427,483 | 23,802,796 | 21,229,071 |

주1) 차입금 상환스케줄에 따라 만기까지 상환될 이자비용 7,390,321원이 포함된 금액입니다.

주2) 신주인수권부사채의 만기시점의 사채원금 및 사채할증발행차금이 포함된 금액입니다.

주3) 리스부채의 상환스케줄이 포함되어 있으며, 이에 따라 만기까지 상환될 이자비용 198,678천원이 포함된 금액입니다.

주4) 당기말 현재 연결실체가 금융보증계약으로 인해 부담할 수 있는 보증의 최대금액은 63,313백만원이며, 잔존계약만기는 보증이 청구될 수 있는 가장 이른 기간에 배분하였습니다.

4) 시장위험

시장위험이란 시장가격의 변동으로 인하여 금융상품의 공정가치나 미래현금흐름이 변동할 위험을 의미합니다. 시장가격 관리의 목적은 수익은 최적화하는 반면 수용가능한 한계 이내로 시장위험 노출을 관리 및 통제하는 것입니다.

① 이자율위험

이자율위험은 미래의 시장 이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험을 뜻하며, 이는 주로 변동금리부 조건의 예금과차입금에서 발생하고 있습니다. 당사의 이자율 위험관리의 목표는 이자율 변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

연결실체는 보고기간 말 현재 변동금리부 예금 대비 변동금리부 차입금이 많아 이자율 상승시 순이자비용이 증가합니다. 한편, 당사는 내부자금 공유 확대를 통한 외부차입 최소화, 고금리 차입금 감축, 장/단기 차입구조 개선, 고정 대 변동이자 차입조건의 적정비율 유지, 일간/주간/월간 단위의 국내외 금리동향 모니터링 실시, 대응방안 수립 및 변동금리부 조건의 단기차입금과 예금을 적절히 운영함으로써 이자율변동에 따른 위험을 최소화하고 있습니다.

당기말과 전기말 현재 연결실체가 보유하고 있는 변동이자부 금융상품의 장부금액은다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 제 27(당) 기 | 제 26(전) 기 |

| 금융자산 | 91,747,906 | - |

| 금융부채 | 77,371,000 | 102,546,687 |

| 순금융자산(부채) | 14,376,906 | (102,546,687) |

당기말과 전기말 현재 이자율이 1% 변동한다면, 자본과 손익은 증가 또는 감소하였을 것입니다. 이 분석은 환율과 같은 다른 변수는 변동하지 않는다고 가정하며, 전기에도 동일한 방법으로 분석하였습니다. 구체적인 손익의 변동금액은 다음과 같습니다.

| (단위 : 천원) |

| 구분 | 제 27(당) 기 | 제 26(전) 기 | ||

| 1%상승 | 1%하락 | 1%상승 | 1%하락 | |

| 이자비용 | 1,063,785 | (1,063,785) | 1,025,467 | (1,025,467) |

② 환위험

연결실체는 국제적으로 영업활동을 영위하고 있기 때문에 외환위험, 특히 주로 USD및 JPY와 관련된 환율 변동 위험에 노출되어 있습니다. 외환위험은 미래예상거래, 인식된 자산과 부채, 해외사업장에 대한 순투자와 관련하여 발생하고 있습니다. 경영진은 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다.

당기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 부채의 장부금액은 다음과 같습니다.

| (외화단위 : USD, EUR, JPY, VND, AUD, THB) |

| 구 분 | 제 27(당) 기 | 제 26(전) 기 | ||

| 외화금융자산 | 외화금융부채 | 외화금융자산 | 외화금융부채 | |

| USD | 69,292,501 | 67,009,493 | 143,542,300 | 96,322,795 |

| JPY | - | 98,999,116 | 204,905 | 72,218,233 |

| EUR | - | - | 2 | - |

| VND | 548,762,196,913 | 319,939,133,846 | 194,001 | 471,148 |

당기말과 전기말 현재 각 외화에 대한 원화환율 10% 변동시 환율변동이 법인세비용차감전순이익에 미치는 영향은 다음과 같습니다.

| (외화단위 : USD, EUR, JPY, VND, AUD, THB) |

| 구분 | 제 27(당) 기 | 제 26(전) 기 | ||

| 10%상승 | 10%하락 | 10%상승 | 10%하락 | |

| USD | 335,602 | (335,602) | 6,088,483 | (6,088,483) |

| JPY | (92,711) | 92,711 | (65,724) | 65,724 |

| VND | 1,320,309 | (1,320,309) | (35,735) | 35,735 |

상기 민감도 분석은 당기말과 전기말 현재 기능통화 이외의 외화로 표시된 화폐성자산 및 화폐성부채를 대상으로 하였습니다.

(2) 자본위험관리

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적의 자본구조를 유지하는 것입니다.

자본구조를 유지 또는 조정하기 위해 회사는 주주에게 지급되는 배당을 조정하고, 부채 감소를 위한 신주 발행 및 자산 매각 등을 실시하고 있습니다.

연결실체는 자본조달비율에 기초하여 자본을 관리하고 있습니다. 자본조달비율은 순부채를 총자본으로 나누어 산출하고 있습니다. 순부채는 총차입금(재무상태표의 장단기차입금 포함)에서 현금및현금성자산을 차감한 금액이며 총자본은 재무상태표의 "자본"에 순부채를 가산한 금액입니다.

당기말 및 전기말 현재 자본조달비율은 다음과 같습니다.

| (단위 : 천원) |

| 구 분 | 제 27(당) 기 | 제 26(전) 기 |

| 총차입금(a) | 183,749,528 | 157,763,853 |

| 차감: 현금및현금성자산(b) | 90,625,052 | 124,253,254 |

| 순차입금(c=a-b) | 93,124,476 | 33,510,599 |

| 자본총계(d) | 515,162,575 | 508,036,065 |

| 총자본(e=c+d) | 608,287,051 | 541,546,664 |

| 자본조달비율((c)/(e)) | 15.31% | 6.19% |

6. 주요계약 및 연구개발활동

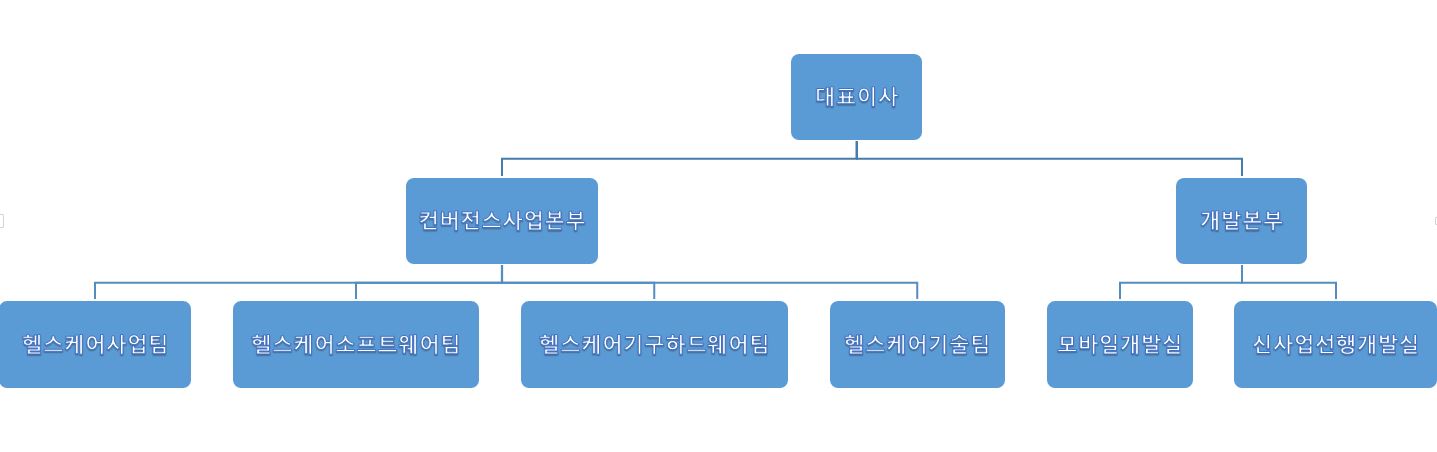

가. 연구개발 담당조직

|

|

연구개발조직(2025) |

나. 연구개발비용

| (단위 : 백만원) |

|

구분 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 | 비 고 |

|---|---|---|---|---|

|

원 재 료 |

1,806 | 1,834 | 2,627 | - |

|

인 건 비 |

9,499 | 9,006 | 10,066 | - |

|

판 관 경 비 |

4,658 | 4,236 | 4,863 | - |

|

합계 |

15,963 | 15,076 | 17,556 | - |

|

자 산 계 상 |

- | - | - | - |

|

비 용 계 상 |

15,963 | 15,076 | 17,556 | - |

| 연구개발비용 계(주3) | 15,963 | 15,076 | 17,556 | - |

| (정부보조금) | - | (2) | (23) | - |

|

연구개발비/매출액 비율 |

3.03% | 3.13% | 2.74% | - |

주1) 비용으로 계상되는 연구개발비용은 전액 판매관리비로 분류됩니다.

주2) 개발비상각비 (2022년 13,999,049원)는 비용계상 금액에서 제외하였습니다.

주3) 정부보조금(국고보조금)을 차감하기 전의 연구개발비용 지출총액을 기준으로 기재하였습니다.

주4) 별도재무제표 기준입니다.

7. 기타 참고사항

가. 지적재산권 보유 현황

|

구분 |

출원중 |

등록 |

상표 |

실용 |

합계 |

|---|---|---|---|---|---|

| 국내 | 10 | 13 | 3 | 1 | 27 |

| 해외 | 1 | 2 | - | - | 3 |

| 합계 | 11 | 15 | 3 | 1 | 30 |

당사는 출원중인 특허 11건, 등록된 특허 15건, 사명을 포함한 상표권 3건, 실용 1건을 보유하고 있습니다.

당사가 보유한 지적재산권 내역은 다음과 같습니다.

| 권리 | 출원일 | 국문명칭 | 등록일 | 현재상태 |

|---|---|---|---|---|

| 실용 | 2008-06-11 | 셀룰러 통신망을 이용한 보안카메라 장치 | 2010-07-23 | 등록 |

| 상표 | 2010-05-27 | DREAMTECH | 2011-10-26 | 등록 |

| 상표 | 2010-05-27 | DREAMTECH | 2011-11-03 | 등록 |

| 상표 | 2010-05-27 | DREAMTECH | 2012-01-09 | 등록 |

| 특허 | 2013-09-06 | 베젤링의 표면실장이 가능한 지문인식 홈키 제조방법 | 2013-12-17 | 등록 |

| 특허 | 2013-09-06 | 내구성 향상 구조를 갖는 지문인식 홈키 제조방법 및 지문인식 홈키 | 2014-02-27 | 등록 |

| 특허 | 2013-11-20 | 모바일 장치의 스크롤 기능을 갖는 지문인식모듈 | 2014-04-28 | 등록 |

| 특허 | 2014-02-27 | 비접촉 사용자 인터페이스를 위한 장치 | 2015-08-31 | 등록 |

| 특허 | 2014-03-10 | 모바일 기기의 카메라 장치 | 2015-11-27 | 등록 |

| 특허 | 2014-04-08 | 베젤 내부에 부품 실장이 가능한 지문인식 모듈 제조방법 및 그 지문인식 모듈 | 2014-08-12 | 등록 |

| 특허 | 2014-05-30 | 거울을 이용한 전반사형태 레인센서 | 2016-02-26 | 등록 |

| 특허 | 2014-06-18 | 접착력이 상이한 다수의 모바일 기기용 테이프의 전사 불량 방지 구조물 | 2016-02-29 | 등록 |

| 특허 | 2015-07-03 | 이중 집광 렌즈가 구비된 태양 추적 센서 | 2017-08-21 | 등록 |

| 특허 | 2017-02-22 | 광학부 일체형 광센서 모듈 및 그 제조 방법 | 2018-11-06 | 등록 |

| 특허 | 2020-03-27 | 미들 웨어 장치를 갖는 전자 장비의 이종 전기적 특성 시험시스템 및 이를 사용한 전자 장비의 이종 전기적 특성 시험 방법 | 2022-02-24 | 등록 |

| 특허 | 2020-07-07 | 회로 기판 | 2021-10-27 | 등록 |

| 특허 | 2021-09-13 | 전자 기기의 초음파 센서 조립체 및 이를 포함하는 전자 기기 | 2022-12-07 | 등록 |

| 특허 | 2022-04-14 | 이중 변위를 이용한 필압 센싱 기능을 갖는 스타일러스 펜 | - | 심사 중 |

| 특허 | 2022-12-22 | 필압인식을 위한 페라이트 이동 및 스위칭 구조가 적용된 스타일러스펜 | - | 심사 중 |

| 특허 | 2023-04-19 | 전자 기기의 초음파 센서 조립체 및 이를 포함하는 전자 기기 | - | 심사 중 |

| 특허 | 2023-09-01 | 플렉서블 타입의 전극 구조를 갖는 심전도 측정 패치 및 그 심전도 측정 장치 | - | 심사 중 |

| 특허 | 2023-09-01 | 전기적 연결 신뢰성을 향상시킨 심전도 측정 장치 및 그 제조 방법 | - | 심사 중 |

| 특허 | 2023-09-01 | 방수 테이프를 구비하는 심전도 측정 패치 및 그 심전도 측정 장치 | - | 심사 중 |

| 특허 | 2023-09-25 | 스마트폰 부품의 표면실장 지그 유닛 및 이를 이용한 부품 표면실장 방법 | - | 심사 중 |

| 특허 | 2023-09-25 | 자가 조립형 이방성 도전 접착 부재 및 이를 이용한 스마트폰 부품 접합 방법 | - | 심사 중 |

| 특허 | 2023-11-03 | 마이크로 3D 구조의 유전체를 이용한 선형출력 압력센서 및 이를 포함하는 전자기기 | - | 심사 중 |

| 특허 | 2024-05-27 | 진동 피드백 버튼 조립체 및 이를 포함하는 전자기기 | - | 심사 중 |

| 특허 미국 | 2016-11-28 | 거울을 이용한 전반사형태 레인센서 | 2019-01-15 | 등록 |

| PCT | 2016-11-30 | 거울을 이용한 전반사형태 레인센서 | 2019-01-15 | 등록 |

| PCT | 2021-11-23 | 전자 기기의 초음파 센서 조립체 및 이를 포함하는 전자 기기 | - | 심사 중 |

III. 재무에 관한 사항

1. 요약재무정보

가. 요약연결재무정보(K-IFRS)

| (단위 : 백만원) |

| 구분 사업연도 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 |

| [유동자산] | 460,384 | 398,814 | 466,746 |

| ㆍ당좌자산 | 308,985 | 285,828 | 291,879 |

| ㆍ재고자산 | 151,399 | 112,986 | 174,867 |

| [비유동자산] | 447,756 | 396,522 | 358,611 |

| ㆍ투자자산 | 44,053 | 43,434 | 15,109 |

| ㆍ유형자산 | 308,083 | 263,318 | 254,962 |

| ㆍ무형자산 | 75,698 | 74,518 | 70,003 |

| ㆍ기타비유동자산 | 19,922 | 15,252 | 18,537 |

| 자산총계 | 908,140 | 795,336 | 825,357 |

| [유동부채] | 343,397 | 246,505 | 309,084 |

| [비유동부채] | 49,581 | 40,795 | 14,618 |

| 부채총계 | 392,978 | 287,300 | 323,702 |

| [지배기업 소유주지분] | 406,158 | 409,722 | 409,834 |

| ㆍ자본금 | 7,178 | 7,162 | 6,926 |

| ㆍ연결자본잉여금 | 158,548 | 157,184 | 125,613 |

| ㆍ연결기타자본항목 | (7,465) | (14,551) | 6,750 |

| ㆍ연결이익잉여금 | 247,897 | 259,927 | 270,545 |

| [비지배지분] | 109,004 | 98,315 | 91,821 |

| 자본총계 | 515,162 | 508,037 | 501,655 |

| 연결에 포함된 회사수 | 7 | 8 | 7 |

| 매출액 | 1,172,681 | 1,030,381 | 1,368,644 |

| 매출원가 | 1,053,653 | 913,663 | 1,186,335 |

| 매출총이익 | 119,028 | 116,718 | 182,308 |

| 판매비와관리비 | 94,593 | 82,660 | 85,661 |

| 매출채권손상차손(환입) | 881 | 13 | (19) |

| 영업이익(손실) | 23,554 | 34,045 | 96,666 |

| 법인세비용차감전계속사업이익(손실) | - | 42,398 | 105,543 |

| 계속사업이익(손실) | 12,740 | 26,953 | 85,027 |

| 중단사업이익(손실) | - | - | - |

| 연결당기순이익(손실) | 12,740 | 26,953 | 85,027 |

| (비지배지분순이익) | 8,851 | 11,634 | 20,267 |

| 기타포괄순이익(손실) | 29,672 | 434 | 4,588 |

| 총포괄이익(손실) | 42,413 | 27,387 | 89,616 |

| (비지배지분포괄손익) | 13,823 | 13,349 | 22,146 |

| 기본주당순이익(손실) | 57 | 227 | 965 |

| 희석주당순이익(손실) | 57 | 226 | 956 |

※ 요약연결재무정보는 한국채택국제회계기준(K-IFRS)을 준수하여 작성 되었습니다.

나. 요약별도재무정보(K-IFRS)

| (단위 : 백만원) |

| 구분 사업연도 |

제 27(당) 기 | 제 26(전) 기 | 제 25(전전) 기 |

| 자산총계 | 407,189 | 376,895 | 389,586 |

| [유동자산] | 96,504 | 82,009 | 164,310 |

| [비유동자산] | 310,685 | 294,886 | 225,276 |

| 부채총계 | 147,843 | 107,214 | 129,005 |

| [유동부채] | 142,434 | 104,670 | 126,208 |

| [비유동부채] | 5,409 | 2,544 | 2,797 |

| 자본총계 | 259,344 | 269,682 | 260,581 |

| ㆍ자본금 | 7,177 | 7,162 | 6,926 |

| ㆍ자본잉여금 | 155,659 | 154,294 | 122,723 |

| ㆍ기타자본항목 | (22,383) | (12,488) | (9,215) |

| ㆍ이익잉여금 | 118,891 | 120,714 | 140,147 |

| 종속,관계,공동기업 투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 2024년 1월~12월 | 2023년 1월~12월 | 2022년 1월~12월 | |

| 매출액 | 526,588 | 481,123 | 641,554 |

| 매출원가 | 469,752 | 431,607 | 532,660 |

| 매출총이익 | 56,836 | 49,516 | 108,894 |

| 판매비와 관리비 | 31,678 | 35,112 | 42,834 |

| 매출채권손상차손(환입) | 736 | - | - |

| 영업이익 | 24,422 | 14,404 | 66,060 |

| 법인세비용차감전계속사업이익 | 20,781 | 12,984 | 68,611 |

| 당기순이익 | 14,481 | 6,357 | 54,777 |

| 기본주당순이익 | 214 | 94 | 816 |

| 희석주당순이익 | 213 | 94 | 809 |

※ 요약별도재무정보는 한국채택국제회계기준(K-IFRS)을 준수하여 작성 되었습니다.

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 27 기 2024.12.31 현재 |

|

제 26 기 2023.12.31 현재 |

|

제 25 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 27 기 |

제 26 기 |

제 25 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

460,384,454,414 |

398,814,180,980 |

466,745,600,822 |

|

현금및현금성자산 (주6,7,8,37) |

90,625,052,011 |

124,253,253,564 |

161,596,386,605 |

|

매출채권 및 기타채권 (주6,9,27,37) |

122,042,734,635 |

78,594,379,866 |

102,923,109,802 |

|

기타유동금융자산 (주6,8,9,35,37) |

75,325,258,511 |

74,178,831,965 |

18,189,260,690 |

|

재고자산 (주11,34) |

151,399,061,848 |

112,986,354,183 |

174,866,897,833 |

|

기타유동자산 (주10) |

19,820,117,810 |

6,806,585,013 |

8,480,197,851 |

|

당기법인세자산 (주22) |

25,115,268 |

353,620,871 |

689,748,041 |

|

매각예정비유동자산 (주12) |

1,147,114,331 |

1,641,155,518 |

0 |

|

비유동자산 |

447,756,130,778 |

396,521,171,411 |

358,611,491,950 |

|

기타포괄손익-공정가치 측정 금융자산 (주6,9) |

7,795,299,791 |

17,315,900,801 |

7,573,288,682 |

|

당기손익-공정가치 측정 금융자산 (주6,9,37) |

18,500,105,133 |

16,810,950,758 |

7,535,401,000 |

|

기타비유동금융자산 (주6,9,34,37) |

4,364,516,404 |

2,497,866,757 |

1,323,190,910 |

|

종속기업투자자산 (주13) |

16,752,761,443 |

9,306,828,549 |

0 |

|

투자부동산 (주15) |

1,005,178,979 |

0 |

0 |

|

유형자산 (주14,34,36) |

308,083,156,821 |

263,317,856,773 |

254,962,293,220 |

|

무형자산 (주16) |

75,697,610,895 |

74,517,641,466 |

70,003,412,122 |

|

기타비유동자산 (주10) |

3,233,264,386 |

3,292,745,167 |

3,907,201,114 |

|

순확정급여자산 (주17) |

1,359,675,396 |

1,900,050,799 |

4,854,144,991 |

|

이연법인세자산 (주22) |

10,964,561,530 |

7,561,330,341 |

8,452,559,911 |

|

자산총계 |

908,140,585,192 |

795,335,352,391 |

825,357,092,772 |

|

부채 |

|||

|

유동부채 |

343,397,378,014 |

264,517,473,372 |

309,084,260,231 |

|

매입채무 및 기타유동채무 (주6,18,35,37) |

124,210,007,095 |

76,394,965,798 |

136,898,540,097 |

|

차입금 (주6,13,19,34,35,37) |

136,777,000,000 |

126,355,306,640 |

121,651,579,439 |

|

유동성장기차입금 (주6,19,34,37) |

10,721,980,000 |

13,370,999,992 |

12,200,000,000 |

|

기타유동금융부채 (주6,17,20,24,34,35,36,37) |

35,038,069,733 |

19,914,809,921 |

16,772,987,435 |

|

당기법인세부채 (주22) |

11,522,267,856 |

7,164,991,001 |

16,847,360,115 |

|

기타 유동부채 (주21,27) |

3,493,491,863 |

3,303,519,391 |

4,713,793,145 |

|

유동성사채 (주6,19,35,37) |

21,634,561,467 |

18,012,880,629 |

0 |

|

비유동부채 |

49,580,631,720 |

22,781,814,315 |

14,618,114,169 |

|

차입금 (주6,19,34,37) |

36,250,547,994 |

18,037,545,870 |

5,415,100,000 |

|

사채 |

0 |

0 |

7,123,735,925 |

|

기타비유동금융부채 (주6,17,20,24,34,35,36,37) |

10,985,045,908 |

2,993,407,742 |

1,008,408,716 |

|

순확정급여부채 (주17) |

0 |

0 |

0 |

|

이연법인세부채 (주22) |

0 |

271,578,537 |

0 |

|

기타 비유동 부채 (주17,21) |

2,345,037,818 |

1,479,282,166 |

1,070,869,528 |

|

부채총계 |

392,978,009,734 |

287,299,287,687 |

323,702,374,400 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

406,158,780,438 |

409,721,198,696 |

409,834,184,381 |

|

자본금 (주1,23) |

7,178,358,500 |

7,161,661,900 |

6,925,844,500 |

|

자본잉여금 (주23) |

158,548,441,049 |

157,183,681,672 |

125,612,898,716 |

|

기타자본항목 (주17,24,25) |

(7,464,579,572) |

(14,551,062,276) |

6,750,679,609 |

|

이익잉여금(결손금) (주26) |

247,896,560,461 |

259,926,917,400 |

270,544,761,556 |

|

비지배지분 (주1) |

109,003,795,020 |

98,314,866,008 |

91,820,533,991 |

|

자본총계 |

515,162,575,458 |

508,036,064,704 |

501,654,718,372 |

|

자본과부채총계 |

908,140,585,192 |

795,335,352,391 |

825,357,092,772 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 27 기 2024.01.01 부터 2024.12.31 까지 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 27 기 |

제 26 기 |

제 25 기 |

|

|---|---|---|---|

|

매출액 (주5,27,35) |

1,172,680,840,825 |

1,030,380,773,539 |

1,368,643,532,370 |

|

매출원가 (주29,35) |

(1,053,652,870,677) |

(913,662,971,439) |

(1,186,334,764,296) |

|

매출총이익 |

119,027,970,148 |

116,717,802,100 |

182,308,768,074 |

|

판매비와관리비 (주28,29,35) |

(94,593,150,787) |

(82,659,543,861) |

(85,661,397,146) |

|

매출채권손상차손(환입) (주9) |

880,545,172 |

12,694,201 |

(18,712,035) |

|

영업이익(손실) |

23,554,274,189 |

34,045,564,038 |

96,666,082,963 |

|

기타수익 (주6,13,30) |

4,565,392,598 |

3,331,625,329 |

8,697,053,676 |

|

기타비용 (주6,13,30) |

(7,025,976,513) |

(5,949,027,889) |

(4,270,544,281) |

|

이자수익 (주6,31) |

6,975,468,561 |

8,165,938,093 |

2,803,321,846 |

|

기타금융수익 (주6,31) |

44,384,763,889 |

38,679,780,761 |

63,803,936,150 |

|

금융원가 (주6,31,37) |

(48,672,115,930) |

(35,876,371,075) |

(62,156,667,017) |

|

법인세비용차감전순이익(손실) |

23,781,806,794 |

42,397,509,257 |

105,543,183,337 |

|

법인세비용 (주22) |

(11,041,424,487) |

(15,444,151,713) |

(20,515,708,118) |

|

당기순이익(손실) |

12,740,382,307 |

26,953,357,544 |

85,027,475,219 |

|

당기순이익(손실)의 귀속 |

|||

|

지배주주 소유주지분 |

3,889,168,877 |

15,319,811,928 |

64,760,974,071 |

|

비지배지분 |

8,851,213,430 |

11,633,545,616 |

20,266,501,148 |

|

기타포괄손익 |

29,672,272,444 |

433,573,466 |

4,588,387,657 |

|

당기손익으로 재분류 되지않는 세후기타포괄손익 |

|||

|

순확정급여부채의 재측정요소 |

(744,671,055) |

(2,775,630,521) |

1,614,012,537 |

|

기타포괄손익-공정가치측정금융자산평가손익 (주6,9,25) |

(2,638,570,276) |

(2,271,551,793) |

(9,032,993,906) |

|

지분법자본변동 |

143,099,830 |

0 |

0 |

|

당기손익으로 재분류되는 세후기타포괄손익 |

|||

|

해외사업장환산차이 (주25) |

32,911,785,776 |

5,480,755,780 |

12,007,369,026 |

|

지분법자본변동 |

628,169 |

0 |

0 |

|

총포괄손익 |

42,412,654,751 |

27,386,931,010 |

89,615,862,876 |

|

포괄손익의 귀속 |

|||

|

지배회사지분순이익 |

28,589,561,009 |

14,037,626,672 |

67,469,629,411 |

|

비지배지분순이익 |

13,823,093,742 |

13,349,304,338 |

22,146,233,465 |

|

주당이익 (주30) |

|||

|

기본주당이익(손실) (단위 : 원) |

57 |

227 |

965 |

|

희석주당이익(손실) (단위 : 원) |

57 |

226 |

956 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 27 기 2024.01.01 부터 2024.12.31 까지 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

|||||||

|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

|||||

|

자본금 |

자본잉여금 |

기타자본구성요소 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

6,670,735,600 |

99,715,969,215 |

4,603,948,342 |

230,337,055,948 |

341,327,709,105 |

47,438,010,944 |

388,765,720,049 |

|

당기순이익(손실) |

0 |

0 |

0 |

64,760,974,071 |

64,760,974,071 |

20,266,501,148 |

85,027,475,219 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

1,318,301,622 |

1,318,301,622 |

295,710,915 |

1,614,012,537 |

|

기타포괄손익-공정가치 측정 지분상품 평가손익 |

0 |

0 |

(9,026,872,741) |

0 |

(9,026,872,741) |

(6,121,165) |

(9,032,993,906) |

|

해외사업장환산손익 |

0 |

0 |

10,417,226,459 |

(1,418,745,375) |

8,998,481,084 |

1,590,142,567 |

10,588,623,651 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법적용 투자주식의 취득으로 인한 이익잉여금 대체 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

관계기업투자자산의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권부여 |

0 |

0 |

841,652,267 |

0 |

841,652,267 |

0 |

841,652,267 |

|

종속기업 주식선택권의 부여 |

0 |

0 |

143,178,680 |

0 |

143,178,680 |

256,699,883 |

399,878,563 |

|

현금결제형 주식선택권으로 전환 |

0 |

0 |

(293,912,505) |

0 |

(293,912,505) |

0 |

(293,912,505) |

|

비지배지분과의 거래 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권 행사 |

23,214,700 |

1,090,220,101 |

(172,032,596) |

0 |

941,402,205 |

0 |

941,402,205 |

|

종속기업 주식선택권 행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

배당금 지급 |

0 |

0 |

0 |

(19,456,322,400) |

(19,456,322,400) |

0 |

(19,456,322,400) |

|

자기주식의 취득 |

0 |

0 |

(5,690,130,580) |

0 |

(5,690,130,580) |

0 |

(5,690,130,580) |

|

자기주식 소각 |

0 |

0 |

4,996,502,310 |

(4,996,502,310) |

0 |

0 |

0 |

|

신주인수권행사 |

0 |

0 |

931,119,973 |

0 |

931,119,973 |

21,979,589,699 |

22,910,709,672 |

|

유상증자 |

231,894,200 |

24,806,709,400 |

0 |

0 |

25,038,603,600 |

0 |

25,038,603,600 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

동일지배하의 사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2022.12.31 (기말자본) |

6,925,844,500 |

125,612,898,716 |

6,750,679,609 |

270,544,761,556 |

409,834,184,381 |

91,820,533,991 |

501,654,718,372 |

|

2023.01.01 (기초자본) |

6,925,844,500 |

125,612,898,716 |

6,750,679,609 |

270,544,761,556 |

409,834,184,381 |

91,820,533,991 |

501,654,718,372 |

|

당기순이익(손실) |

0 |

0 |

0 |

15,319,811,928 |

15,319,811,928 |

11,633,545,616 |

26,953,357,544 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

(2,518,760,354) |

(2,518,760,354) |

(256,870,167) |

(2,775,630,521) |

|

기타포괄손익-공정가치 측정 지분상품 평가손익 |

0 |

0 |

(3,532,892,421) |

0 |

(3,532,892,421) |

1,261,340,628 |

(2,271,551,793) |

|

해외사업장환산손익 |

0 |

0 |

4,769,467,519 |

0 |

4,769,467,519 |

711,288,261 |

5,480,755,780 |

|

지분법자본변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

지분법적용 투자주식의 취득으로 인한 이익잉여금 대체 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

관계기업투자자산의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권부여 |

0 |

0 |

678,199,999 |

0 |

678,199,999 |

0 |

678,199,999 |

|

종속기업 주식선택권의 부여 |

0 |

0 |

0 |

0 |

0 |

660,211,013 |

660,211,013 |

|

현금결제형 주식선택권으로 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

비지배지분과의 거래 |

0 |

0 |

(3,740,397,979) |

0 |

(3,740,397,979) |

(1,246,665,651) |

(4,987,063,630) |

|

주식선택권 행사 |

19,567,000 |

1,338,977,036 |

(251,312,861) |

0 |

1,107,231,175 |

0 |

1,107,231,175 |

|

종속기업 주식선택권 행사 |

0 |

0 |

0 |

0 |

0 |

1,272,681,000 |

1,272,681,000 |

|

배당금 지급 |

0 |

0 |

0 |

(13,364,690,000) |

(13,364,690,000) |

0 |

(13,364,690,000) |

|

자기주식의 취득 |

0 |

0 |

(9,579,965,281) |

0 |

(9,579,965,281) |

0 |

(9,579,965,281) |

|

자기주식 소각 |

0 |

0 |

10,054,205,730 |

(10,054,205,730) |

0 |

0 |

0 |

|

신주인수권행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

동일지배하의 사업결합 |

216,250,400 |

30,231,805,920 |

(19,699,046,591) |

0 |

10,749,009,729 |

(7,541,198,683) |

3,207,811,046 |

|

2023.12.31 (기말자본) |

7,161,661,900 |

157,183,681,672 |

(14,551,062,276) |

259,926,917,400 |

409,721,198,696 |

98,314,866,008 |

508,036,064,704 |

|

2024.01.01 (기초자본) |

7,161,661,900 |

157,183,681,672 |

(14,551,062,276) |

259,926,917,400 |

409,721,198,696 |

98,314,866,008 |

508,036,064,704 |

|

당기순이익(손실) |

0 |

0 |

0 |

3,889,168,877 |

3,889,168,877 |

8,851,213,430 |

12,740,382,307 |

|

확정급여제도의재측정요소 |

0 |

0 |

0 |

(634,619,384) |

(634,619,384) |

(110,051,671) |

(744,671,055) |

|

기타포괄손익-공정가치 측정 지분상품 평가손익 |

0 |

0 |

(2,423,521,997) |

0 |

(2,423,521,997) |

(215,048,279) |

(2,638,570,276) |

|

해외사업장환산손익 |

0 |

0 |

27,614,805,514 |

0 |

27,614,805,514 |

5,296,980,262 |

32,911,785,776 |

|

지분법자본변동 |

0 |

0 |

143,099,830 |

628,169 |

143,727,999 |

0 |

143,727,999 |

|

지분법적용 투자주식의 취득으로 인한 이익잉여금 대체 |

0 |

0 |

1,656,099,923 |

(1,656,099,923) |

0 |

0 |

0 |

|

관계기업투자자산의 취득 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

주식선택권부여 |

0 |

0 |

476,186,143 |

0 |

476,186,143 |

0 |

476,186,143 |

|

종속기업 주식선택권의 부여 |

0 |

0 |

0 |

0 |

0 |

1,024,869,087 |

1,024,869,087 |

|

현금결제형 주식선택권으로 전환 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

비지배지분과의 거래 |

0 |

0 |

(10,220,816,786) |

0 |

(10,220,816,786) |

(4,315,494,723) |

(14,536,311,509) |

|

주식선택권 행사 |

16,003,800 |

1,364,759,377 |

(272,342,383) |

0 |

1,108,420,794 |

0 |

1,109,113,594 |

|

종속기업 주식선택권 행사 |

0 |

0 |

0 |

0 |

0 |

160,763,360 |

160,763,360 |

|

배당금 지급 |

0 |

0 |

0 |

(13,650,617,200) |

(13,650,617,200) |

0 |

(13,650,617,200) |

|

자기주식의 취득 |

0 |

0 |

(9,887,027,540) |

0 |

(9,887,027,540) |

0 |

(9,887,027,540) |

|

자기주식 소각 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

신주인수권행사 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

유상증자 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

연결대상범위의 변동 |

0 |

0 |

0 |

21,182,522 |

21,182,522 |

(4,302,454) |

16,880,068 |

|

동일지배하의 사업결합 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2024.12.31 (기말자본) |

7,177,665,700 |

158,548,441,049 |

(7,464,579,572) |

247,896,560,461 |

406,158,087,638 |

109,003,795,020 |

515,162,575,458 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 27 기 2024.01.01 부터 2024.12.31 까지 |

|

제 26 기 2023.01.01 부터 2023.12.31 까지 |

|

제 25 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 27 기 |

제 26 기 |

제 25 기 |

|

|---|---|---|---|

|

영업활동으로 인한 현금흐름 |

44,336,679,260 |

113,183,320,631 |

143,444,441,234 |

|

영업으로부터 창출된 현금흐름 (주37) |

53,913,895,655 |

134,921,555,923 |

155,974,091,750 |

|

이자의 수취 |

3,749,992,150 |

7,668,364,004 |

2,492,722,654 |

|

이자지급 |

(4,597,391,980) |

(6,990,467,446) |

(3,842,717,727) |

|

법인세납부 |

(8,729,816,565) |

(22,416,131,850) |

(11,179,655,443) |

|

투자활동으로 인한 현금흐름 |

(62,750,262,740) |

(134,643,868,271) |

(65,034,656,533) |

|

1. 투자활동으로 인한 현금 유입액 |

126,449,255,240 |

74,264,628,252 |

116,084,303,537 |

|

기타유동금융자산의 감소(증가) |

108,417,199,287 |

70,238,563,726 |

108,764,621,097 |

|

단기대여금의 감소 |

297,236,683 |

347,006,317 |

147,205,000 |

|

장기대여금의 감소 |

0 |

182,666,682 |

0 |

|

기타비유동금융자산의 감소(증가) |

238,180,985 |

177,262,421 |

46,242,488 |

|

유형자산의 처분 |

5,474,535,997 |

2,403,743,522 |

1,000,628,153 |

|

무형자산의 처분 |

0 |

376,896,707 |

381,820,181 |

|

지분법적용 투자지분의 처분 |

5,427,590,000 |

0 |

0 |

|

기타포괄손익-공정가치측정 지분상품의 감소 |

3,230,905,674 |

0 |

0 |

|

당기손익-공정가치측정 지분상품의 처분 |

341,998,914 |

0 |

5,024,119,454 |

|

사업결합으로 인한 현금유입액 |

0 |

538,488,877 |

719,667,164 |

|

매각예정비유동자산의 처분 |

3,021,607,700 |

0 |

0 |

|

관계기업 투자자산의 지분 처분 |

0 |

0 |

0 |

|

2. 투자활동으로 인한 현금 유출액 |

(189,199,517,980) |

(208,908,496,523) |

(181,118,960,070) |

|

장기대여금및수취채권의 취득 |

0 |

0 |

(590,000,000) |

|

기타유동금융자산의 증가 |

(105,809,295,000) |

(126,860,415,932) |

(119,840,093,350) |

|

기타비유동금융자산의 증가 |

(1,603,258,052) |

(585,408,745) |

(470,447,912) |

|

기타유동자산의 증가 |

(1,494,669,005) |

0 |

0 |

|

유형자산의 취득 |

(65,126,791,122) |

(49,132,345,603) |

(30,446,773,692) |

|

무형자산의 취득 |

(3,593,629,016) |

(728,880,872) |

(1,387,554,654) |

|

기타포괄손익-공정가치측정금융상품의 취득 |

(3,999,998,560) |

(8,410,681,109) |

(275,828,372) |

|

종속기업 처분 |

0 |

0 |

0 |

|

당기손익-공정가치측정 지분상품의 취득 |

(819,540,000) |

(11,609,007,682) |

(581,805,000) |

|

관계기업에 대한 투자자산의 취득 |

0 |

0 |

0 |

|

지분법적용 투자지분의 취득 |

(6,752,337,225) |

(11,581,756,580) |

0 |

|

종속기업에 대한 투자자산의 취득 |

0 |

0 |

(27,526,457,090) |

|

재무활동으로 인한 현금흐름 |

(19,842,411,124) |

(14,148,908,975) |

4,120,448,550 |

|

1. 재무활동으로인한 현금유입액 |

125,879,418,926 |

83,943,218,289 |

115,220,319,135 |

|

차입금의 증가 |

117,139,092,732 |

81,560,556,114 |

80,200,685,350 |

|

사채의 증가 |

0 |

0 |

9,031,407,980 |

|

주식선택권(주식결제형)의 행사 |

1,240,261,594 |

2,382,662,175 |

943,652,205 |

|

종속기업 주식선택권의 행사 |

0 |

0 |

0 |

|

유상증자 |

7,500,064,600 |

0 |

25,044,573,600 |

|

2. 재무활동으로인한 현금유출액 |

(145,721,830,050) |

(98,092,127,264) |

(111,099,870,585) |

|

차입금의 상환 |

(104,354,838,418) |

(64,909,245,464) |

(80,508,102,500) |

|

사채의 상환 |

0 |

0 |

(321,027,899) |

|

주식선택권(현금보상형)의 행사 |

0 |

(3,244,248,700) |

(3,461,242,164) |

|

배당금지급 |

(13,650,617,200) |

(13,364,690,000) |

(19,456,322,400) |

|

신주발행비 지급 |

(2,500,000) |

(2,750,000) |

(8,220,000) |

|

비지배지분의 취득 |

(14,966,442,180) |

(4,987,063,630) |

0 |

|

리스부채의 상환 |

(2,860,404,712) |

(2,004,164,189) |

(1,654,825,042) |

|

자기주식의 취득 |

(9,887,027,540) |

(9,579,965,281) |

(5,690,130,580) |

|

현금의 증감(Ⅰ+Ⅱ+Ⅲ) |

(38,255,994,604) |

(35,609,456,615) |

82,530,233,251 |

|

기초현금및현금성자산 |

124,253,253,564 |

161,596,386,605 |

80,381,615,492 |

|

현금및현금성자산에 대한 환율변동효과 등 |

4,627,793,051 |

(1,733,676,426) |

(1,315,462,138) |

|

기말현금및현금성자산 |

90,625,052,011 |

124,253,253,564 |

161,596,386,605 |

3. 연결재무제표 주석

| 제 27(당) 기 2024년 12월 31일 현재 |

| 제 26(전) 기 2023년 12월 31일 현재 |

| 주식회사 드림텍과 그 종속기업 |

1. 연결실체의 개요

(1) 지배기업의 개요

주식회사 드림텍(이하 "지배기업")은 1998년 9월 휴대폰 부품인 키패드 등 전자부품의 제조ㆍ판매 등을 영업목적으로 설립되어, 당기말 현재 모바일폰 모듈, 지문인식센서 모듈, 카메라 모듈 등을 생산하여 삼성전자(주) 등에 납품하고 있습니다. 지배기업은 경기도 성남시 분당구에 본사를 두고 있으며, 충청남도 아산시에 제조공장 등을 두고 있습니다. 2023년 12월 31일로 종료하는 보고기간에 대한 연결재무제표는 지배기업과 지배기업의 종속기업(이하 "연결실체")에 대한 지분으로 구성되어 있습니 다.

지배기업은 2019년 3월 14일자로 유가증권시장에 주식을 상장하였으며, 설립 이후 수차례 증자를 통해 당기말 현재 자본금은 7,178,359천원입니다.

당기말 현재 지배기업의 주주현황은 다음과 같습니다.

| 주주명 | 소유주식수(주) | 지분율(%) |

|---|---|---|

| 임창완(*) | 23,344,188 | 33.89% |

| 김영호 | 3,469,382 | 5.04% |

| 자기주식 | 1,485,199 | 2.16% |

| 기타 | 40,591,272 | 58.91% |

| 합 계 | 68,890,041 | 100.00% |

(*) 2023년 10월 1일을 합병기일로한 유니퀘스트(주)의 투자사업부문 분할합병으로 최대주주가 변경되었습니다.

(2) 종속기업의 현황

당기말과 전기말 현재 종속기업의 현황은 다음과 같습니다.

| 회사명 | 법인설립 및 영업소재지 |

결산월 | 소유지분율 및 의결권비율(%) | 업종 | |

|---|---|---|---|---|---|

| 제 27(당) 기 | 제 26(전) 기 | ||||

| DREAMTECH VIETNAM CO., LTD. | 베트남 | 12월 | 100.00 | 100.00 | 휴대폰부품 및 주변제품 제조 |

| DREAMTECH ELECTRONICS INDIA PRIVATE LIMITED(*1) | 인도 | 3월 | 99.99 | 99.99 | 휴대폰부품 및 주변제품 제조 |

| 엑센도(주) | 한국 | 12월 | 100.00 | 81.70 | 광센서 개발 및 제조 |

| Cardiac Insight, Inc.(*2) | 미국 | 12월 | 100.00 | 100.00 | 부정맥 진단용 웨어러블 패치 솔루션 공급 |

| (주)나무가(*3) | 한국 | 12월 | 35.41 | 33.72 | 컴퓨터 및 주변기기 관련의 제조 및 판매,공급 |

| NAMUGA PHUTHO CO.,LTD.(*3) | 베트남 | 12월 | 35.41 | 33.72 | 컴퓨터 및 주변기기 관련의 제조 및 판매,공급 ((주)나무가의 종속기업) |

| (주)아이시그널(*4) | 한국 | 12월 | - | 100.00 | 의료기기 세일즈 및 마케팅 |

| (주)에이아이매틱스(*5) | 한국 | 12월 | 48.83 | 50.36 | 자동차관련 전장품, 영상인식 하드웨어 및 소프트웨어의 개말 및 제조, 판매 |

| (주)피엘케이글로벌(*5) | 한국 | 12월 | 48.83 | 50.36 | 차선이탈경보장치 제조, 판매 ((주)에이아이매틱스의 종속기업) |

| (주)이트레이스(*5) | 한국 | 12월 | 48.83 | 50.36 | 차량 관제시스템 ((주)에이아이매틱스의 종속기업) |

| (주)아이오티링크(*5) | 한국 | 12월 | 48.83 | 50.36 | 차량 단말기 공급 ((주)에이아이매틱스의 종속기업) |

(*1) 전기 중 DREAMTECH ELECTRONICS INDIA PRIVATE LIMIDED의 지분 3,249,878천원을 추가출자 하였으며, 당기 중 8,016,851천원을 추가 출자하였습니다.

(*2) 전기 중 Cardiac Insight, Inc.에 지분 3,000,000주, 3,796,200천원을 추가출자 하였습니다.

(*3) 전기 중 유니퀘스트(주)의 투자사업부문 분할합병으로 지분 673,000주(4.13%) 추가 취득으로 지분율이 변동되었습니다. 또한, 종속기업의 자기주식을 고려한 유효지분율은 37.29%입니다. 연결실체는 (주)나무가에 대하여 과반수 미만의 의결권을 보유하지만, 의결권의 상대적 규모와 다른 의결권 보유자의 주식분산정도, 과거 주주총회에서 의결권 양상등을 고려하여 사실상의 지배력을 보유하고 있다고 판단하였습니다.

(*4) 당기 중 파산절차진행에 따른 법원에서 파산관재인이 선임되어 종속기업에 대한 지배력을 상실하였습니다.

(*5) 전기 중 유니퀘스트(주)의 투자사업부문 분할합병으로 (주)에이아이매틱스 1,076,531주(50.36%)를 취득하여 종속기업으로 편입하였고 당기 중 추가 출자하였습니다. 제3자 불균등 유상증자로 연결실체의 지분율은 50.36%에서 48.83%로 변동하였고, 종속기업의 자기주식을 고려한 유효지분율은 49.04%입니다. 한편, 연결 실체는 (주)에이아이매틱스에 대하여 과거 주주총회에서 의결권 양상, 잠재적의결권을 고려하여 사실상의 지배력을 보유하고 있다고 판단하고 있습니다. 연결실체는 (주)에이아이매틱스의 적격 기업공개 완료 전까지 (주)에이아이매틱스가 발행한 전환사채 및 상환전환우선주식 투자자의 사전 서면 동의가 없이는 해당 주식 양도가 제한되어 있습니다.

(3) 당기말과 전기말 현재 종속기업의 요약 재무현황은 다음과 같습니다.

① 제 27(당) 기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산 | 부채 | 매출액 | 당기순이익(손실) | 총포괄손익 |

| DREAMTECH VIETNAM CO., LTD. | 309,996,913 | 65,540,641 | 685,803,631 | 8,068,840 | 43,499,341 |

| DREAMTECH ELECTRONICS INDIA PR | 107,816,794 | 110,175,117 | 4,852,800 | (14,038,526) | (13,859,587) |

| 엑센도(주) | 4,342 | 305,261 | - | (13,388) | (13,388) |

| ㈜나무가(*1) | 264,384,745 | 97,506,321 | 450,363,059 | 26,116,091 | 33,999,941 |

| Cardiac Insight, Inc. | 5,808,094 | 24,629,569 | 13,180,331 | (5,512,189) | (7,604,077) |

| (주)에이아이매틱스 | 16,185,604 | 26,214,123 | 8,863,425 | (11,081,653) | (11,081,653) |

(*1) (주)나무가와 그 종속기업의 연결 재무정보입니다.

② 제 26(전) 기

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 자산 | 부채 | 매출액 | 당기순이익(손실) | 총포괄손익 |

| DREAMTECH VIETNAM CO., LTD. | 275,565,013 | 74,608,082 | 630,358,503 | 12,782,648 | 10,505,136 |

| DREAMTECH ELECTRONICS INDIA PR | 49,295,258 | 45,810,845 | - | (686,910) | (810,501) |

| 엑센도(주) | 12,476 | 300,007 | - | (14,943) | (14,943) |

| ㈜나무가(*1) | 205,596,137 | 58,495,197 | 365,609,177 | 23,522,308 | 25,905,211 |

| Cardiac Insight, Inc. | 8,004,413 | 19,638,674 | 7,508,114 | (6,902,702) | (6,882,217) |

| (주)아이시그널 | 2,322,097 | 4,865,373 | 1,010,512 | (3,687,906) | (3,706,633) |

| (주)에이아이매틱스(*2) | 13,081,628 | 24,654,948 | 846,450 | (6,308,863) | (6,308,863) |

(*1) (주)나무가와 그 종속기업의 연결 재무정보입니다.

(*2) (주)에이아이매틱스와 그 종속기업의 연결재무정보이며, 전기 중 (주)에이아이매틱스에 대한 지배력 획득 이후 시점부터의 기간동안 발생한 손익입니다.

(4) 당기말과 전기말 현재 비지배지분과 관련된 종속기업 정보(내부거래 제거 전)는 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 구 분 | 제 27(당) 기 | 제 26(전) 기 | |||

| ㈜나무가 | (주)에이아이매틱스 | ㈜나무가 | (주)엑센도 | (주)에이아이매틱스 | |

| 비지배지분율 | 62.71% | 53.48% | 66.28% | 18.30% | 49.64% |

| 유동자산 | 197,942,390 | 11,463,015 | 143,349,634 | 600 | 9,296,383 |

| 비유동자산 | 97,605,662 | 12,872,128 | 96,463,881 | 11,877 | 12,186,925 |

| 유동부채 | 92,016,079 | 25,012,405 | 57,707,913 | 300,007 | 13,938,338 |

| 비유동부채 | 5,027,518 | 1,201,718 | 1,921,903 | - | 10,883,023 |

| 순자산 | 198,504,455 | (1,878,980) | 180,183,699 | (287,530) | (3,338,053) |

| 지배지분장부금액 | 77,632,804 | 8,450,532 | 77,535,056 | (2,777) | 958,365 |

| 누적비지배지분 장부금액(*) | 119,333,308 | (10,329,513) | 102,648,643 | (284,753) | (4,296,418) |

| 매출액 | 450,363,059 | 8,863,425 | 365,609,177 | - | 846,450 |

| 당기순이익(손실) | 26,116,091 | (11,081,653) | 23,522,308 | (14,943) | (6,308,863) |

| 총포괄이익(손실) | 33,999,941 | (11,081,653) | 25,905,211 | (14,943) | (6,308,863) |

| 비지배지분에 배분된 당기순이익(손실) | 14,883,031 | (6,033,094) | 14,792,116 | (2,734) | (3,155,836) |

| 비지배지분에 배분된 총포괄이익(손실) | 19,896,487 | (6,033,094) | 16,507,874 | (2,734) | (3,155,836) |

| 비지배지분에 지급한 배당금 | - | - | - | - | - |

(*) 상기의 요약 재무정보 및 재무성과는 사업결합시 발생한 영업권과 공정가치조정을 반영하였으며, 비지배지분 및 비지배지분에 배분된 손익은 공정가치조정의 후속측정을 반영한 금액입니다. 또한, 전기 (주)에이아이매틱스의 요약재무성과는 지배력취득이후의 연결재무정보입니다.

(5) 당기말 현재 비지배지분이 보고기업에 중요한 종속기업의 현금흐름에 대한 요약재무정보는 다음과 같습니다.

| (단위: 천원) | |||||

|---|---|---|---|---|---|

| 회사명 | 영업활동으로 인한 현금흐름 | 투자활동으로 인한 현금흐름 | 재무활동으로 인한 현금흐름 | 기타 현금흐름 | 현금및현금성자산의 순증감 |

| (주)나무가 | 60,490,226 | (13,787,877) | (15,444,632) | 2,231,230 | 33,488,947 |

| (주)에이아이매틱스 | (6,813,469) | 973,595 | 6,232,924 | 30,976 | 424,026 |

(6) 종속기업의 변동내역

| 내 역 | 변동 사유 |

| (주)아이시그널 | 당기 중 파산절차진행에 따른 법원에서 파산관재인이 선임되어 종속기업에대한 지배력을 상실하였습니다. |

2. 연결재무제표의 작성기준

연결실체는 주식회사등의외부감사에관한법률 제5조 제1항 제1호에서 규정하고 있는 국제회계기준위원회의 국제회계기준을 채택하여 정한 회계처리기준인 한국채택국제회계기준에 따라 연결재무제표를 작성하였습니다.

연결실체의 연결재무제표는 2025년 2월 25일자 이사회에서 승인되었으며, 2025년 3월 26일자 주주총회에서 최종 승인될 예정입니다.

(1) 측정기준

연결실체의 연결재무제표는 아래에서 열거하고 있는 연결재무상태표의 주요 항목을 제외하고는 역사적원가를 기준으로 작성되었습니다.

- 확정급여채무의 현재가치에서 사외적립자산의 공정가치를 차감한 확정급여자산

- 기타장기종업원급여부채

- 공정가치로 측정되는 기타포괄손익-공정가치측정금융자산

- 공정가치로 측정되는 당기손익-공정가치측정금융자산

- 공정가치로 측정되는 현금결제형 주식선택권부채

- 공정가치로 측정되는 파생상품부채

(2) 기능통화와 표시통화

연결실체 내 개별기업의 재무제표는 각 개별기업의 영업활동이 이루어지는 주된 경제환경의 통화인 기능통화로 작성되고 있으며, 연결실체의 연결재무제표는 보고기업인 지배기업의 기능통화 및 표시통화인 원화로 작성되어 보고되고 있습니다.

(3) 추정과 판단

한국채택국제회계기준에서는 연결재무제표를 작성함에 있어서 회계정책의 적용이나, 보고기간말 현재 자산, 부채 및 수익, 비용의 보고금액에 영향을 미치는 사항에 대하여 경영진의 최선의 판단을 기준으로 한 기후관련 위험과 기회를 포함한 미래에 대한 추정치와 가정의 사용을 요구하고 있습니다. 보고기간말 현재 경영진의 최선의 판단을 기준으로 한 추정치와 가정이 실제 환경과 다를 경우 이러한 추정치와 실제 결과는 다를 수 있습니다.

추정치와 추정에 대한 기본 가정은 지속적으로 연결실체의 위험관리와 기후관련 약정과의 일관성 여부와 관련하여 검토되고 있으며, 회계추정의 변경은 추정이 변경된 기간과 미래 영향을 받을 기간 동안 인식되고 있습니다.

① 경영진의 판단

연결재무제표에 인식된 금액에 유의한 영향을 미치는 회계정책의 적용과 관련된 주요한 경영진의 판단에 대한 정보는 다음의 주석에 포함되어 있습니다.

ㆍ주석 1: 연결범위 - 사실상 지배력을 보유하고 있는지 여부

ㆍ주석 13: 관계기업투자자산 - 연결실체가 피투자회사에 유의적인 영향력을 행사하는지 여부

ㆍ주석 36: 리스기간 - 연장선택권의 행사가능성이 상당히 확실한지 여부

② 가정과 추정의 불확실성

다음 보고기간 이내에 중요한 조정이 발생할 수 있는 유의한 위험이 있는 가정과 추정의 불확실성에 대한 정보는 다음의 주석사항에 포함되어 있습니다.