|

|

대표이사 등의 확인서_1 |

정 정 신 고 (보고)

| 2025년 03월 18일 |

| 1. 정정대상 공시서류 : | 제31기 사업보고서 |

| 2. 정정대상 공시서류의 최초제출일 : | 2025년 3월 18일 |

| 3. 정정사항 |

| 항 목 | 정정요구ㆍ명령 관련 여부 |

정정사유 | 정 정 전 | 정 정 후 |

|---|---|---|---|---|

| III. 재무에 관한 사항 5. 재무제표 주석 5-18. 종속기업 및 관계기업투자 |

아니오 | 단순 기재 오류 | 주1) | 주2) |

주1) 정정 전

(1) 종속기업 및 관계기업투자의 현황

| 당기말 | 전기말 | |||||

|---|---|---|---|---|---|---|

| 지분율(%) | 장부금액 | 지분율(%) | 장부금액 | |||

| - | - | 100.00 | 39,495 | |||

| 69.95 | 370,210 | 65.10 | 330,211 | |||

| 370,210 | 369,706 | |||||

| 30.00 | 902,163 | 30.00 | 902,163 | |||

| - | - | 30.00 | 1,008 | |||

| - | - | 35.00 | 1,326 | |||

| - | - | 40.00 | 1,909 | |||

| 902,163 | 906,406 | |||||

| 1,272,373 | 1,276,112 | |||||

주2) 정정 후

(1) 종속기업 및 관계기업투자의 현황

| (단위: 백만원) | ||||||

|---|---|---|---|---|---|---|

| 구 분 | 회사명 | 소재지 | 당기말 | 전기말 | ||

| 지분율(%) | 장부금액 | 지분율(%) | 장부금액 | |||

| 종속기업 | (주)비지에프네트웍스 | 대한민국 | - | - | 100.00 | 39,495 |

| (주)비지에프에코머티리얼즈 | 대한민국 | 69.95 | 370,210 | 65.10 | 330,211 | |

| 소 계 | 370,210 | 369,706 | ||||

| 관계기업 | (주)비지에프리테일 | 대한민국 | 30.00 | 902,163 | 30.00 | 902,163 |

| 동부로지스(주) | 대한민국 | - | - | 30.00 | 1,008 | |

| 하이로지스(주) | 대한민국 | - | - | 35.00 | 1,326 | |

| (주)화인로지텍 | 대한민국 | - | - | 40.00 | 1,909 | |

| 소 계 | 902,163 | 906,406 | ||||

| 합 계 | 1,272,373 | 1,276,112 | ||||

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서_1 |

사 업 보 고 서

(제 31 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | 주식회사 비지에프 |

| 대 표 이 사 : | 홍 정 국 |

| 본 점 소 재 지 : | 서울특별시 강남구 테헤란로 405(삼성동) |

| (전 화) 02-708-1372 | |

| (홈페이지) http://www.bgf.co.kr | |

| 작 성 책 임 자 : | (직 책) 재경담당 (성 명) 류 철 한 |

| (전 화) 02-708-1372 | |

【 대표이사 등의 확인 】

|

|

대표이사 등의 확인서 |

I. 회사의 개요

1. 회사의 개요

가. 연결대상 종속회사 개황

(1) 연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | 2 | - | - | 2 | 2 |

| 비상장 | 11 | 1 | 2 | 10 | 1 |

| 합계 | 13 | 1 | 2 | 12 | 3 |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

(2) 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

대원케미칼(주) | 종속회사 (주)비지에프에코머티리얼즈의 지분취득에 따른 편입 |

| - | - | |

| 연결 제외 |

(주)케이엔더블유매터리얼스 | (주)케이엔더블유와 합병으로 인한 소멸 |

| (주)비지에프네트웍스 | 지분매각 |

주) 당사는 2024년 6월 13일 이사회를 통해 당사가 보유하고 있는 (주)비지에프네트웍스의 보통주식 전량을 (주)비지에프리테일에 전량 매도하기로 결정하였으며, 2024년 7월 1일 주식매각을 완료하였습니다.

주) 당사의 종속회사 (주)비지에프에코머티리얼즈는 2024년 09월 12일 이사회에서 대원케미칼(주)의 주식을 전량 취득하기로 결의하였으며, 거래 종결일인 2024년 10월 31일을 기점으로 지분 취득을 완료하였습니다.

나. 회사의 법적 ·상업적 명칭

당사의 명칭은 "주식회사 BGF" 혹은 "주식회사 비지에프"라 표기하며, 영문으로는 "BGF Co., LTD."라 표기합니다.

다. 회사의 설립일자

당사는 1990년 10월 가락시영점(당시 Family Mart)을 오픈하여 편의점 사업을 시작하였으며, 편의점 체인화 사업을 목적으로 1994년 12월 1일 (주)보광 CVS 사업부에서 별도법인 (주)보광훼미리마트를 설립하였습니다.

2012년 6월 7일 당사는 (주)보광훼미리마트에서 (주)비지에프리테일로 상호를 변경하였습니다.

2017년 11월 1일을 분할기일로 당사는 "주식회사 비지에프"로 상호를 변경하고 투자부문인 (주)비지에프와 사업부문인 (주)비지에프리테일로 인적분할을 하였습니다.

라. 본사의 주소, 전화번호, 홈페이지 주소

(1) 본사의 주소: 서울특별시 강남구 테헤란로 405(삼성동)

(2) 전화번호: 02-708-1372

(3) 홈페이지 주소: http://www.bgf.co.kr

마. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 미해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 해당 | |

바. 주요 사업의 내용

■ 지주회사

[투자사업, (주)비지에프]

당사는 2017년 6월 8일에 개최된 이사회 결의와 2017년 9월 28일 임시주주총회의 결의에 따라, 2017년 11월 1일을 분할기일로 인적분할을 하였으며, 투자사업 부문을 주요사업으로 영위하고 있습니다.

당사는 공정거래위원회로부터 18년 3월 9일 현재 '독점규제 및 공정거래에 관한 법률' 제2조 1의 2호 및 동법 시행령 제2조에 따른 지주회사 요건을 충족하고 있다는 내용의 심사결과 통지서를 18년 7월 16일자로 접수하였습니다. 이를 통해 기업지배구조의 투명성을 확립하고 궁극적으로 기업가치와 주주가치를 제고하고자 합니다.

기타 자세한 사항은 본 보고서의 『Ⅱ. 사업의 내용』을 참조하시기 바랍니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

(주)비지에프에코머티리얼즈는 1997년 설립된 후 21세기 첨단 소재 산업인 고기능성 폴리머 소재를 생산ㆍ판매하고 있습니다. (주)비지에프에코머티리얼즈의 주요제품은 엔지니어링 플라스틱 컴파운드 제품으로, PA66, PA6, PP 등의 원재료와 Glass Fiber, Carbon Fiber 등의 부재료를 각 수요처의 용도에 맞게 합성하여 생산ㆍ공급하고 있습니다. 완성차 업체의 외장ㆍ공조ㆍ엔진 계통의 부품협력사를 주요 고객사로 두고 있으며, 최근 E-Mobility 수요의 급증에 따라 배터리, 모터, 인버터 등 전장부품으로 제품의 적용범위를 확장하고 있습니다.

자세한 내용은『Ⅱ. 사업의 내용』을 참조 하시기 바랍니다.

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

(주)케이엔더블유 및 그 종속회사는 전자부품, 자동차 소재 제조 전문기업으로서, 선도적 기술력과 품질로 다양한 종류의 전자 분야에 사용되는 공정용 소재 및 국내외 자동차메이커에 공급되는 자동차용 내장재 등을 생산하고 있습니다.

기타 자세한 사항은 본 보고서의『Ⅱ. 사업의 내용』을 참조 하시기 바랍니다.

[반도체소재 사업, (주)비지에프에코스페셜티]

(주)비지에프에코스페셜티(주)는 반도체 소재 사업을 영위하는 기업으로 반도체 공정에 사용되는 특수가스, 2차전지 전해액 첨가제 등을 생산하고 있습니다.

기타 자세한 사항은 본 보고서의『Ⅱ. 사업의 내용』을 참조 하시기 바랍니다.

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

(주)비지에프리테일은 편의점 체인화 사업을 영위하고 있으며, (주)비지에프리테일의 종속회사는 물류사업, 식품제조 및 유통 등 (주)비지에프리테일을 보조하는 업무를 수행하고 있습니다. (주)비지에프리테일이 영위하고 있는 편의점 체인화사업은 가맹본부가 자신의 상표, 서비스표, 상호, 영업표지 등을 제공하고 경영활동에 대한 지원, 교육과 통제를 하며, 가맹점사업자는 가맹본부의 품질기준, 영업방식이나 시스템을 사용하여 점포를 책임 운영하여 상품을 판매하는 방식으로 운영됩니다. 전국에 위치한 (주)비지에프리테일의 가맹점에서는 식품, 가공식품, 담배, 비식품 위주의 다양한 품목을 취급하고 있습니다. 기타 자세한 사항은 본 보고서의 『Ⅱ. 사업의 내용』을 참조하시기 바랍니다.

사. 신용평가에 관한 사항

공시대상기간 중 신용평가 전문기관으로부터 평가를 받은 내역이 없습니다.

아. 회사의 주권상장현황 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 유가증권시장 상장 | 2014년 05월 19일 | 해당사항 없음 |

2. 회사의 연혁

가. 회사의 본점소재지 및 그 변경

| 일 자 | 내 용 |

| 1994.12.01 | 서울특별시 강남구 테헤란로 405(삼성동) |

나. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2020.03.25 | 정기주총 | 사내이사 류철한 사외이사 성영훈 |

사외이사 한상대 | 사내이사 이건준(사임) |

| 2022.03.29 | 정기주총 | - | 대표이사 홍정국 감사 전홍 |

- |

| 2023.03.28 | 정기주총 | 사외이사 김봉환 | 사내이사 류철한 사외이사 성영훈 |

사외이사 한상대(임기만료) |

주) 2023년 3월 28일 정기주주총회를 통해 류철한 사내이사, 성영훈 사외이사가 재선임, 김봉환 사외이사가 신규선임 되었습니다.

주) 공시서류 제출일 이후 개최되는 제31기 정기주주총회에서 경영진 및 감사의 변동이 예정되어 있습니다. 자세한 사항은 "VIII. 임원 및 직원 등에 관한 사항 > 1. 임원 및 직원 등의 현황 > 나. 등기임원 선임 후보자 및 해임 대상자 현황"을 참고하시기 바랍니다.

다. 최대주주의 변동

해당사항 없습니다.

라. 상호의 변경

| 회사명 | 년월 | 회사명 | 비 고 |

| (주)비지에프 (지주회사) |

1994.12 | (주)보광훼미리마트 | 설립 |

| 2012.06 | (주)비지에프리테일 | - | |

| 2017.11 | (주)비지에프 | 주1) | |

| (주)비지에프에코머티리얼즈 (주요 종속회사) |

1997.10 | (주)공영플라테크 | 설립 |

| 2005.07 | (주)코프라 | - | |

| 2022.12 | (주)비지에프에코머티리얼즈 | - | |

|

(주)케이엔더블유 (주요 종속회사) |

2001.01 | (주)케이.엠.더블유 | 설립 |

| 2008.08 | (주)케이엔더블유 | - | |

| (주)비지에프에코스페셜티 (주요 종속회사) |

2005.07 | 솔베이케미칼(주) 설립 | 설립 |

| 2011.10 | 솔베이코리아(주) 상호 변경 | - | |

| 2021.03 | 플루오린코리아(주) 상호 변경 | - | |

| 2024.12 | (주)비지에프에코스페셜티 상호 변경 | 주2) | |

| (주)비지에프리테일 (주요 자회사) |

2017.11 | (주)비지에프리테일 | 설립 |

주1) 당사는 2017년 6월 8일에 개최된 이사회 결의와 2017년 9월 28일 임시주주총회 결의에 따라, 2017년 11월 1일을 분할기일로 하여 인적분할의 방법으로 (주)비지에프리테일을 신설하고, 분할존속회사의 명칭을 (주)비지에프로 변경하였습니다.

주2) 당기 중 플루오린코리아(주)가 (주)비지에프에코스페셜티로 상호를 변경하였습니다.

마. 회사가 화의, 정리절차등을 한 경우 그 내용

■ 지주회사

[투자사업, (주)비지에프]

해당사항 없습니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

해당사항 없습니다.

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

해당사항 없습니다.

[반도체소재 사업, (주)비지에프에코스페셜티(주)]

해당사항 없습니다.

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

해당사항 없습니다.

바. 회사가 합병등을 한 경우 그 내용

해당사항 없습니다.

■ 지주회사

[투자사업, (주)비지에프]

1) 중요한 자산양수도

| 일 자 | 내용 | 비고 |

| 2020.12.28 | (주)사우스스프링스 타법인 주식 및 출자증권 처분 결정 | 주1) |

| 2021.11.04 | (주)비지에프에코머티리얼즈(구, (주)코프라) 타법인 주식 및 출자증권 취득 결정 | 주2) |

| 2023.04.13 | (주)비지에프에코머티리얼즈 타법인 주식 및 출자증권 취득결정 | 주3) |

| 2023.08.03 | (주)비지에프에코머티리얼즈 타법인 주식 및 출자증권 취득결정 | 주4) |

| 2024.06.13 | (주)비지에프네트웍스 타법인 주식 및 출자증권 처분결정 | 주5) |

주1) (주)비지에프의 (주)사우스스프링스 주식 및 출자증권 처분의 건 세부내역

당사는 2020년 12월 28일 이사회에서 (주)사우스스프링스의 보통주식 전량(발행주식총수 기준 87.3%)을 매각하기로 결정하였으며, 2021년 3월 5일에 지분매각을 완료하였습니다.

| 구 분 | 주요내용 |

|---|---|

| 거래상대방 |

프레스티지프로퍼티2 주식회사 |

| 이사회 결의일 | 2020년 12월 28일 |

| 매매거래일 | 2021년 3월 5일 |

| 양도대상 자산 | (주)사우스스프링스 보통주식 26,020,000주 |

| 양도 목적 | 유동성 확보 등 |

| 양도금액 | 1,503억원 |

| 거래대금 지급 | 현금 지급 |

| 자기자본대비 주) |

9.83% |

주) 자기자본대비 비율은 2019년 12월말 연결재무제표 기준입니다.

기타 자세한 사항은 2021년 2월 15일에 공시된 "[정정]타법인 주식 및 출자증권 처분결정"을 참조하시기 바랍니다.

주2) (주)비지에프의 (주)비지에프에코머티리얼즈(구, (주)코프라) 타법인 주식 및 출자증권 취득의 건 세부내역

당사는 2021년 11월 4일 개최된 이사회 결의에 따라, (주)비지에프에코머티리얼즈의 구주 및 유상증자(제3자 배정)를 통해 신주를 취득하였으며, 해당 거래에 따른 취득 지분율은 44.34%입니다.

| 구 분 | 주요내용 | |

|---|---|---|

| 거래상대방 | 한상용 외 3인 | (주)비지에프에코머티리얼즈 |

| 취득대상 자산 | (주)비지에프에코머티리얼즈 구주 7,346,174주 |

유상증자(제3자 배정)를 통한 신주 3,623,000주 |

| 이사회 결의일 | 2021년 11월 4일 | |

| 주금납입일 | 2021년 12월 22일 | |

| 취득 목적 | 신성장동력 발굴 | |

| 취득금액 | 1,809억원 | |

| 거래대금 지급 | 현금 지급 | |

| 총자산대비 주) | 9.05% | |

주) 상기 총자산대비 비율은 2020년 12월말 연결재무제표 기준이며, 주요사항보고서 제출 대상인 자산양수에 해당하는 구주의 취득가액만을 기준으로 산출하였고, 제3자배정 유상증자를 통한 신주 인수가액은 포함하지 않았습니다. 신주 인수가액을 포함 시, 총자산대비 비율은 10.91%입니다. 기타 자세한 사항은 2021년 11월 4일에 공시된 "타법인 주식 및 출자증권 취득결정" 공시를 참조하시기 바랍니다.

상기 보통주 외에도 (주)비지에프에코머티리얼즈의 운영자금 확보를 위해 당사는 2021년 11월 4일 이사회에서 (주)비지에프에코머티리얼즈가 발행하는 신주인수권부사채(43,500백만원) 및 전환사채(25,632백만원) 인수를 결정하였으며, 2021년 12월 22일 인수를 완료하였습니다. 당사는 2023년 4월 13일 개최된 이사회 결의에 따라 해당 신주인수권부사채 및 전환사채의 신주인수권과 전환권을 행사하였습니다. 기타 자세한 사항은 2023년 4월 13일에 공시된 "타법인 주식 및 출자증권 취득결정" 공시를 참조하시기 바랍니다.

주3) (주)비지에프의 (주)비지에프에코머티리얼즈 타법인 주식 및 출자증권 취득의 건 세부내역

당사는 2023년 4월 13일 개최된 이사회 결의에 따라, 당사가 보유한 (주)비지에프에코머티리얼즈의 전환사채 및 신주인수권부사채의 전환권과 신주인수권을 행사하였습니다. 해당 거래에 따른 취득 주식수는 11,333,120주 이며, 취득 후 소유 주식수는 26,300,011주, 지분율은 64.35% 입니다.

| 구 분 | 주요내용 | |

|---|---|---|

| 거래상대방 | (주)비지에프에코머티리얼즈 | |

| 취득대상 자산 | (주)비지에프에코머티리얼즈 전환권 행사 4,201,973주 |

(주)비지에프에코머티리얼즈 신주인수권 행사 7,131,147주 |

| 이사회 결의일 | 2023년 4월 13일 | |

| 취득 목적 | 미래 성장성 및 투자가치 등 내부 투자의사결정에 따른 지분 취득 | |

| 취득금액 | 101,884,748,800원 | |

| 자기자본대비 주) |

5.87% | |

주) 자기자본대비 비율은 2022년 12월말 연결재무제표 기준입니다.

기타 자세한 사항은 2023년 4월 13일에 공시된 "타법인 주식 및 출자증권 취득결정"을 참조하시기 바랍니다.

주4) (주)비지에프의 (주)비지에프에코머티리얼즈 타법인 주식 및 출자증권 취득의 건 세부내역

당사는 2023년 8월 3일 개최된 이사회에서 (주)비지에프에코머티리얼즈의 주주배정 유상증자 참여를 결의하였으며, 2023년 8월 10일 주금납입을 완료하였습니다. 취득 주식수는 (주)비지에프에코머티리얼즈 보통주 8,870,418주이며, 총 취득금액은 39,473,360,100원(주당 4,450원) 입니다. 해당 거래로 인해 당사의 (주)비지에프에코머티리얼즈에 대한 지분율은 64.35% → 65.09%로 변동되었습니다.

주5) (주)비지에프의 (주)비지에프네트웍스 타법인 주식 및 출자증권 처분의 건 세부내역

당사는 2024년 6월 13일 지배구조 개편 및 유동성 확보를 위해 당사가 보유한 종속기업인 (주)비지에프네트웍스(지분율 100%)의 주식을 (주)비지에프리테일에 매도하기로 이사회에서 결의하였고, 2024년 7월 1일 완료했습니다.

| 구 분 | 주요내용 |

|---|---|

| 거래상대방 | (주)비지에프리테일 |

| 이사회 결의일 | 2024년 6월 13일 |

| 매매거래일 | 2024년 7월 1일 |

| 양도대상 자산 | (주)비지에프네트웍스 보통주식 17,389,755주 |

| 양도 목적 | 지배구조 개편 및 유동성 확보 |

| 양도금액 | 72,045,754,965원 |

| 거래대금 지급 | 현금 지급 |

| 자기자본대비 주) |

3.79% |

주) 자기자본대비 비율은 2023년 12월말 연결재무제표 기준입니다.

기타 자세한 사항은 2024년 7월 1일에 공시된 "[정정]타법인 주식 및 출자증권 처분결정"을 참조하시기 바랍니다.

2) 주식의 포괄적 교환

| 일 자 | 내용 | 비고 |

| 2019.06.18 | (주)비지에프포스트와 주식교환 | - |

주) 2019년 4월 4일 진행된 이사회를 통해, 당사와 자회사 (주)비지에프포스트와의 주식교환을 결의하였으며 주요 내용은 다음과 같습니다.

| 구 분 | 세부내역 |

| 이사회 결의일 | 2019년 4월 4일 |

| 주식교환일 | 2019년 6월 18일 |

| 주식교환목적 | (주)비지에프는 본건 주식교환을 통하여 (주)비지에프포스트를 100% 완전자회사로 편입, 경영상의 효율성 증대 및 시너지 효과 극대화를 통하여 경쟁력을 강화하고 주주가치 및 기업가치를 제고하고자 함 |

| 주식교환방법 | (주)비지에프는 포괄적 주식교환 방식으로 (주)비지에프포스트를 완전자회사로 편입. 기타 세부사항은 2019년 4월 17일 공시된 주요사항 보고서 및 증권신고서 참조 |

| 교환비율 | (주)비지에프 : (주)비지에프포스트 = 1 : 2.0472489 |

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

| 일자 | 내용 | 비고 |

|---|---|---|

| 2022.03.10 | 용산구 이촌동 부동산 양수 결정 | 주1) |

| 2022.04.11 | 용산구 이촌동 부동산 양수 | |

| 2022.07.04 | (주)비지에프에코바이오 타법인 주식 취득 결정 | 주2) |

| 2022.08.09 | (주)비지에프에코바이오 주식 전량 취득 | |

| 2022.08.29 | (주)비지에프에코바이오와 합병 결정 | |

| 2023.02.09 | (주)제이에코사이클 타법인 주식 취득 결정 | 주3) |

| 2023.04.01 | (주)신일테크와 (주)제이에코사이클 합병 | |

| 2023.04.05 | (주)비지에프에코사이클 타법인 주식 취득 | |

| 2023.05.25 | (주)케이엔더블유 타법인 주식 취득 결정 | 주4) |

| 2023.08.25 | (주)케이엔더블유 타법인 주식 취득 | |

| 2024.06.13 | (주)케이엔더블유 전환사채 취득 결정 | 주5) |

| 2024.09.12 | 대원케미칼(주) 타법인 주식 취득 결정 | 주6) |

| 2024.10.31 | 대원케미칼(주) 주식 전량 취득 |

주1) 용산구 이촌동 부동산 자산양수도

가. 시기 및 대상회사

(주)비지에프에코머티리얼즈는 2022년 3월 10일 이사회 결의를 통해 유형자산 양수를 결정하였으며, 2022년 4월 11일 양수를 완료하였습니다. 이와 관련한 주요 내용은 다음과 같습니다.

① 중요한 자산양수도 배경

- 장기 성장을 위한 R&D 기반시설 확보 및 사업역량강화 및 경영효율성 제고

② 세부내역

| 구 분 | 주요내용 |

|---|---|

| 거래상대방 | (주)에프에스컨설팅 |

| 본점소재지(주소) | 서울특별시 마포구 홍익로5길 33, 2층 202호(서교동) |

| 이사회 결의일 | 2022년 3월 10일 |

| 계약체결일 | 2022년 3월 10일 |

| 양수기준일 | 2022년 4월 11일 |

| 양수대상 자산 |

1) 서울특별시 용산구 이촌동 205-3 (토지) 2) 서울특별시 용산구 이촌동 205-5 (토지) 3) 서울특별시 용산구 이촌동 205-6 (토지+건물) 4) 서울특별시 용산구 이촌동 205-7 (토지) |

| 양수 목적 | 기업부설연구센터 신축 부지 취득 |

| 거래대금 |

1) 계약금 : 1,770,000,000원 (22년 3월 10일 지급) 2) 잔금 : 15,930,000,000원 (22년 4월 11일 지급) 총계 : 17,700,000,000원 (건물 부가세 별도) |

주) (주)비지에프에코머티리얼즈는 2022년 4월 11일 상기 부동산 취득을 완료하였습니다.

나. 주요 내용 및 재무제표에 미치는 영향

| (단위 : 천원) |

| 구 분 | 자산양수도 전 금액 | 증가 또는 감소 금액 | 자산양수도 후 금액 |

|---|---|---|---|

| 자산 | |||

| [유동자산] | 259,475,465 | (18,730,273) | 240,745,192 |

| [비유동자산] | 47,288,039 | 18,730,273 | 66,018,312 |

| 자산 총계 | 306,763,504 | - | 306,763,504 |

주) 상기 증가 또는 감소 금액은 취득에 따른 관련 부대비용이 포함되어 있습니다.

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

| 주요사항보고서(유형자산양수결정) | 2022년 03월 10일 | - |

주2) (주)비지에프에코바이오 주식 취득 및 합병

가. 시기 및 대상회사

(주)비지에프에코머티리얼즈는 2022년 7월 4일 이사회 결의로 현물출자를 통해 당사의 지배회사인 (주)비지에프로부터 (주)비지에프에코바이오의 지분 100%를 취득하여 종속회사로 편입하였으며, 2022년 10월 31일을 합병기일로 하여 흡수합병하였습니다. 이에 따라 (주)비지에프에코바이오의 종속기업인 (주)비지에프에코솔루션(구, 케이비에프(주))도 연결범위에 포함되었습니다. 동일지배하의 거래로 연결장부금액을 취득금액으로 측정하였으며, 식별가능한 순자산 금액과 지불한 이전대가와의 차이 17,000백만원은 자본으로 인식하였습니다

① 배경

- (주)비지에프에코머티리얼즈는 친환경 소재 사업 경쟁력 강화 및 사업시너지 창출을 위해 (주)비지에프로부터 (주)비지에프에코바이오의 지분을 현물출자 받고 이에 대해 신주를 발행하는 제3자배정 증자를 결정하였습니다.

② 주식 취득 세부내역

| 구분 | 내용 | |

|---|---|---|

| 발행회사에 관한 사항 | 회사명 | 주식회사 비지에프에코바이오 |

| 발행주식 총수 | 보통주식 60,000주 | |

| 회사와의 관계 | 계열회사 | |

| 주요사업 | 친환경 원료를 이용한 제조, 판매 및 도매업 |

|

| 취득내역 | 취득주식수 | 보통주식 60,000주 |

| 취득 후 당사의 지분율 | 100% | |

| 취득금액 | 28,063,978,828원 | |

| 발행가액 | 5,850원 | |

| 이사회 결의일 | 2022년 7월 4일 | |

| 납입일 | 2022년 8월 9일 | |

| 비고 | 당사는 주식회사 비지에프 및 홍정혁이 보유하고 있는 주식회사 비지에프에코바이오의 보통주 60,000주(현물출자가액 28,063,978,828원)를 현물출자 받고, 그 대가로 현물출자자인 주식회사 비지에프 및 홍정혁에게 제3자 배정증자 방식으로 당사의 보통주 4,797,260주를 배정합니다. | |

주) 본건 현물출자에 대한 법원 인가를 2022년 7월 26일부로 득하였으며, 심사과정에서 현물출자 가액과 현물출자 대가로 부여할 당사 주식수도 변경사항이 없습니다.

③ 합병에 대한 세부내역

| 구분 | 내용 | |

|---|---|---|

| 합병방법 | (주)비지에프에코머티리얼즈(구: (주)코프라)가 (주)비지에프에코바이오를 흡수합병 - 존속회사 : (주)비지에프에코머티리얼즈 - 소멸회사 : (주)비지에프에코바이오 |

|

| 합병형태 | 소규모 합병 | |

| 합병목적 | 합병을 통한 경영 효율성 제고 및 사업 경쟁력 강화 | |

| 합병의 중요영향 및 효과 | 1. 회사 경영에 미치는 영향 본 주요사항보고서 제출일 현재, (주)비지에프에코머티리얼즈는 (주)비지에프에코바이오의 지분 100%를 보유하고 있습니다. 본 합병 완료 시, (주)비지에프에코머티리얼즈는 존속회사로 계속 남아있게 되며, 피합병회사인 (주)비지에프에코바이오는 합병으로 소멸하게 됩니다. 본 합병은 신주를 발행하지 않는 무증자 합병으로 진행되므로 (주)비지에프에코머티리얼즈의 경영권 변동 등에 미치는 영향은 없으며, 본 합병 완료 후 (주)비지에프에코머티리얼즈의 최대주주 변경은 없습니다. 당사는 본 합병을 통해 양사 간 인적/물적 자원을 통합하여 경영효율성을 제고할 수 있을 것이며, ESG경영전략을 수립하고 신성장동력을 확보해 나갈 예정입니다. 2. 회사의 재무 및 영업에 미치는 영향 피합병회사인 (주)비지에프에코바이오는 합병회사인 (주)비지에프에코머티리얼즈의 완전자회사로서 합병 완료 시 연결측면의 재무에 미치는 영향은 제한적이나, 각 사가 영위하는 사업 부문의 일괄 체계를 구축해 불필요한 자원낭비를 줄이고, 인적, 물적 자원을 효율적으로 활용해 일원화된 관리체제로 운영효율성 향상을 통한 재무구조 및 수익성 개선이 기대됩니다. |

|

| 합병비율 | (주)비지에프에코머티리얼즈 : (주)비지에프에코바이오 = 1 : 0.0000000 | |

| 일정 | 이사회 결의일 | 2022년 08월 29일 |

| 합병계약일 | 2022년 08년 30일 | |

| 합병반대 주주확정 기준일 | 2022년 09월 13일 | |

| 합병반대의사통지 접수기간 | 2022년 09월 13일 ~ 2022년 09월 27일 |

|

| 합병승인 이사회 결의 (주주총회 갈음) |

2022년 09월 28일 | |

| 채권자이의 제출기간 | 2022년 09월 28일 ~ 2022년 10월 28일 |

|

| 합병기일 | 2022년 10월 31일 | |

| 합병 종료보고 이사회 및 종료보고서 제출일 |

2022년 11월 01일 | |

주)「 자본시장과 금융투자업에 관한 법률」제165조의4 및 동법 시행령 제176조의5 제7항 제2호 나목 단서에 의하여 다른 회사의 발행주식 총수를 소유하고 있는 회사가 그 다른 회사를 합병하면서 신주를 발행하지 않는 경우에는 합병가액의 적정성에 대한 외부평가기관의 평가를 요구하지 않는 것으로 규정하고 있는 바, 본 합병은 이에 해당하므로 위 규정에 따라 외부평가기관의 평가를 거치지 아니합니다.

나. 주요 내용 및 재무제표에 미치는 영향

① 식별가능한 자산과 부채

| (단위 : 천원) |

| 구 분 | 금 액 |

|---|---|

| 이전대가 | |

| 기존 보유지분의 장부금액 | 30,654,491 |

| 취득한 자산과 인수한 부채의 계상액 | |

| 현금및현금성자산 | 16,408,407 |

| 매출채권 | 3,442,706 |

| 기타유동금융자산 | 64,524 |

| 기타유동자산 | 393,008 |

| 재고자산 | 3,659,012 |

| 매각예정자산 | 1,268,769 |

| 당기손익금융자산(비유동) | 3,139,316 |

| 유무형자산 | 33,514,362 |

| 기타비유동금융자산 | 304,839 |

| 이연법인세자산 | (75,632) |

| 자산 계 | 62,119,311 |

| 매입채무 | 2,019,307 |

| 기타유동금융부채 | 12,987,516 |

| 기타유동부채 | 250,687 |

| 장기차입금 | 14,360,000 |

| 기타비유동금융부채 | 15,664,710 |

| 기타비유동부채 | 7,945 |

| 확정급여부채 | 333,001 |

| 부채 계 | 45,623,166 |

| 순자산 | 16,496,145 |

| 지배지분 | 13,654,380 |

| 비지배지분 | 2,841,765 |

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

| 타법인주식및출자증권취득결정 | 2022년 07월 04일 | 정정 : 2022년 08월 09일 |

| 주요사항보고서(유상증자결정) | 2022년 07월 04일 | 1차 정정 : 2022년 08월 09일 2차 정정 : 2022년 08월 25일 |

| 증권발행결과(자율공시) | 2022년 08월 09일 | - |

| 주요사항보고서(회사합병결정) | 2022년 08월 29일 | 정정 : 2022년 08월 30일 |

| 합병등종료보고서(합병) | 2022년 11월 01일 | - |

주3) (주)제이에코사이클 타법인 주식 취득

가. 시기 및 대상회사

(주)비지에프에코머티리얼즈는 2023년 2월 9일 이사회 결의를 통해 (주)제이에코사이클에 제3자배정 유상증자를 결의하였으며, 2023년 4월 5일 유상증자를 완료하였습니다. 이와 관련한 주요 내용은 다음과 같습니다.

|

구분 |

내용 |

비고 |

|---|---|---|

|

출자자 |

(주)비지에프에코머티리얼즈 |

- |

|

증자방식 |

제3자배정 유상증자 |

- |

|

증자금액 |

총 19,999,863,425원 |

- |

|

발행주식수 |

96,325주 |

- |

|

주당 발행가액 |

207,629 / 주 |

22.12.31 공정가치 평가액 |

|

주금 납입일 |

2023년 4월 5일 |

- |

① (주)신일테크와 (주)제이에코사이클의 합병

2023년 4월 1일을 합병기일로 하여 종속기업 (주)신일테크와 기타특수관계회사인 (주)비지에프에코사이클(구, (주)제이에코사이클)은 합병되었고, 상기 유상증자를 포함하여 당사는 합병법인의 신주 총 121,047주를 취득하여 지분 66.9%를 보유하게 되었습니다. 동 합병은 동일지배하의 거래로 장부상금액을 취득금액으로 측정하였으며, 합병으로 인해 제거되는 순자산과의 차이는 자본으로 인식하였습니다.

나. 주요 내용 및 재무제표에 미치는 영향

① 취득일 현재 피합병회사의 식별가능한 자산과 부채

| (단위 : 천원) |

| 구 분 | 금 액 |

| 현금및현금성자산 | 1,314,464 |

| 매출채권 | 444,566 |

| 기타유동금융자산 | 578,760 |

| 기타유동자산 | 231,813 |

| 재고자산 | 39,282 |

| 유무형자산 | 25,720,423 |

| 기타비유동금융자산 | 25,300 |

| 자산 계 | 28,354,608 |

| 매입채무 | 3,065,251 |

| 기타유동금융부채 | 605,312 |

| 기타유동부채 | 11,922 |

| 단기차입금 | 12,713,991 |

| 기타비유동금융부채 | 21,039 |

| 확정급여부채 | 167,555 |

| 부채 계 | 16,585,070 |

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

| 타법인주식및출자증권취득결정 | 2023년 02월 09일 | - |

주4) (주)케이엔더블유 타법인 주식 취득

가. 시기 및 대상회사

2023년 5월 25일 이사회 결의를 통해 (주)비지에프에코머티리얼즈는 (주)케이엔더블유의 보통주식 취득 및 제3자배정 유상증자에 참여하였습니다. 이로 인하여 당사는 (주)케이엔더블유의 지분 56.75%를 보유하게 되었습니다. (주)케이엔더블유는 전자부품 및 자동차 부품소재 , 반도체 관련 특수가스 등의 제조 및 판매사업 등을 주된 영업으로 하고 있으며, 해당 거래로 인하여 영업권 10,527백만원이 발생하였습니다.

나. 주요 내용 및 재무제표에 미치는 영향

① 식별가능한 자산과 부채

| (단위 : 천원) |

| 구 분 | 금 액 |

| 현금및현금성자산 | 22,365,985 |

| 매출채권및기타채권 | 12,924,231 |

| 기타유동금융자산 | 213,273 |

| 기타유동자산 | 781,383 |

| 재고자산 | 11,514,743 |

| 당기손익인식금융자산 | 17,471,875 |

| 장기금융상품 | 2,239 |

| 기타비유동금융자산 | 447,473 |

| 유형자산(*) | 105,368,219 |

| 무형자산(*) | 21,127,511 |

| 투자부동산(*) | 31,912,813 |

| 사용권자산 | 267,649 |

| 자산 계 | 224,397,394 |

| 매입채무및기타채무 | 5,546,996 |

| 단기차입금 | 4,400,000 |

| 유동성장기부채 | 1,000,000 |

| 장기차입금 | 5,200,000 |

| 기타유동금융부채 | 6,534,501 |

| 기타유동부채 | 3,908,228 |

| 당기법인세부채 | 131,381 |

| 기타비유동금융부채 | 639,877 |

| 기타비유동부채 | 443,541 |

| 확정급여부채 | 348,693 |

| 이연법인세부채 | 16,968,084 |

| 부채 계 | 45,121,301 |

| 순자산 | 179,276,093 |

(*) 유형자산, 무형자산, 투자부동산의 공정가치는 취득일 기준으로 독립된 외부기관의 공정가치 평가결과에 기반하여 측정되었으며, 식별가능한 무형자산(고객가치)의 인식액을 포함하고 있습니다.

취득한 중요한 자산의 공정가치 측정을 위해 사용된 가치평가기법은 다음과 같습니다.

| 취득한 자산 | 가치평가기법 |

|---|---|

| 유형자산, 투자부동산 | 시장접근법 |

| 무형자산 | 이익접근법 |

② 영업권

| (단위 : 천원) |

| 구 분 | 금 액 |

| 총 이전대가 | 113,480,024 |

| 이전대가 - 현금 | 113,480,024 |

| 피취득자에 대한 비지배지분(*) | 76,323,271 |

| 합계 | 189,803,295 |

| 차감 : 순자산 공정가치(*) | 179,276,093 |

| 영업권(*) | 10,527,202 |

(*) 최종 매수가격배분 결과에 따라 영업권 등 금액이 조정될 수 있습니다.

③ 종속기업의 취득에 따른 순현금흐름

| (단위 : 천원) |

| 구 분 | 금 액 |

|---|---|

| 이전대가 | 113,480,024 |

| 차감 : 취득한 종속기업의 현금및현금성자산 | (23,365,985) |

| 지급한 현금및현금성자산(취득 순액) | 91,114,039 |

④ 사업결합 관련 비용

(주)비지에프에코머티리얼즈는 동 사업결합과 관련하여 법률수수료와 실사수수료 등으로 949백만원을 지급하였으며, 연결실체의 연결포괄손익계산서상 판매비와관리비로 인식하였습니다.

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

|

주요사항보고서 |

2023년 05월 25일 | - |

| 타법인주식및출자증권취득결정 | 2023년 05월 25일 | - |

| 합병등종료보고서(자산양수도) | 2023년 08월 25일 | - |

주5) (주)케이엔더블유 전환사채 취득 결정 및 (주)비지에프에코스페셜티 타법인 주식 취득 결정

가. 시기 및 대상회사

당사는 2024년 6월 13일 이사회 결의를 통해 (주)케이엔더블유 전환사채 취득을 결의하였으며, 2024년 7월 17일 납입을 완료하였습니다. 이와 관련한 주요 내용은 다음과 같습니다.

|

구분 |

내용 |

|---|---|

|

출자자 |

(주)비지에프에코머티리얼즈 |

|

종류 |

기명식 무보증 사모 전환사채 |

|

권면 총액 |

금 50,000,000,000원 |

|

전환사채 발행가액 |

사채 권면금액의 100% |

|

납입일 |

2024년 07월 17일 |

나. 주요 내용 및 재무제표에 미치는 영향

회사는 2024년 07월 (주)케이엔더블유 전환사채 (50,000백만원)를 인수하였습니다. 전환사채의 전환권은 발행일(2024년 7월 17일)로부터 1년 경과일에서 만기일(2027년 7월 17일)의 직전일까지 행사가능하며, 조기상환청구권은 발행일(2024년 7월 17일)로부터 1년이 되는 날로부터 매 3개월마다 조기상환 청구가 가능합니다. 또한 행사(전환)가액은 1주당 9,035원(증권의 발행 및 공시등에 관한 규정 제5-22조에서 정하고 있는 방법에 따라 산정한 가액으로 결정)이며, 시가 또는 주식수에 따라 조정될 수 있습니다.

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

| 주권관련사채권의취득결정 | 2024년 06월 13일 | - |

주6) 대원케미칼(주) 타법인 주식 취득

(주)비지에프에코머티리얼즈는 2024년 9월 12일 사업다각화 및 사업시너지 창출을 목적으로 대원케미칼 주식회사의 구주 520,000주를 약 72,238백만원에 양수 및 취득할 것을 이사회에서 결의하였습니다. 양수 및 취득일자는 2024년 10월 31일 입니다. 자세한 사항은 당사가 2024년 9월 12일에 전자공시시스템(DART)에 공시한 '주요사항보고서(타법인주식및출자증권양수결정)' 공시 및 2024년 10월 31일에 공시한 '합병등종료보고서(자산양수도)' 공시를 참고하시기 바랍니다.

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

| 일자 | 내용 | 비고 |

|---|---|---|

| 2023.10.27 | (주)케이엔더블유의 (주)케이엔더블유매터리얼스 합병 | 주1) |

| 2024.06.13 | (주)비지에프에코스페셜티 타법인 주식 취득 결정 | 주2) |

주1) (주)케이엔더블유와 (주)케이엔더블유매터리얼스의 합병

가. 시기 및 대상회사

당분기 중 종속기업인 (주)케이엔더블유는 2023년 10월 27일 흡수합병 방식으로 그 종속기업인 (주)케이엔더블유매터리얼스를 합병하기로 이사회에서 결의하고, 2024년 01월 01일을 합병기일로 합병이 완료되었습니다.

나. 주요 내용 및 재무제표에 미치는 영향

당사의 종속기업인 (주)케이엔더블유는 피합병회사 (주)케이엔더블유매터리얼스의 지분 100%를 소유하고 있으며, 합병비율 1:0의 소규모합병으로, (주)케이엔더블유의 신주 발행 및 자본금 변동사항이 없습니다. 또한, 해당 종속회사간 합병으로 인하여 당사의 재무제표에 미치는 영향은 없습니다.

동 합병에 관련한 자세한 사항은 (주)케이엔더블유가 전자공시시스템(DART)에 2023년 10월 27일 공시한 '회사합병 결정(소규모합병)' 및 2024년 1월 2일 공시한 '합병등종료보고서' 공시를 참고하시기 바랍니다.

(2) (주)비지에프에코스페셜티 타법인 주식 취득

가. 시기 및 대상회사

2024년 6월 13일 당사의 종속회사인 (주)케이엔더블유는 이사회 결의를 통해 (주)비지에프에코스페셜티의 주주배정 유상증자를 결의하였으며, 2024년 7월 25일 납입을 완료하였습니다.

나. 주요 내용 및 재무제표에 미치는 영향

당사의 종속회사인 (주)케이엔더블유는 2024년 6월 13일 그 종속회사인 (주)비지에프에코스페셜티의 주주배정 유상증자를 결의하였습니다. 상기 유상증자를 통해 취득한 취득주식수는 2,949,678주, 취득금액은 49,999,991,778원이며, 취득 후 소유주식수는 8,639,514주이고, (주)케이엔더블유의 보유지분율은 100%입니다.

다. 관련 공시 제출 일자

| 구 분 | 제출일자 | 비고 |

|---|---|---|

| 유상증자결정(종속회사의주요경영사항) | 2024년 06월 13일 | - |

[반도체소재 사업, (주)비지에프에코스페셜티]

1) (주)비지에프에코스페셜티, 플루오린코리아정밀화학(주) 흡수합병

종속회사인 (주)비지에프에코스페셜티가 경영 합리성과 효율성을 증대시키고 회사의 이익과 주주가치를 극대화 하고자, 2021년 09월 02일자로 플루오린코리아정밀화학(주)를 흡수합병하였습니다.

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

1) 중요한 자산양수도

당사는 2024년 6월 13일 유통부문 계열화를 통한 경영효율화를 위해 (주)비지에프가 보유한 (주)비지에프네트웍스(지분율 100%)의 보통주식을 취득하기로 결정했으며, 2024년 7월 1일 취득을 완료했습니다.

| 구 분 | 주요내용 |

|---|---|

| 거래상대방 | (주)비지에프 |

| 이사회 결의일 | 2024년 6월 13일 |

| 매매거래일 | 2024년 7월 1일 |

| 양수대상 자산 | (주)비지에프네트웍스 보통주식 17,389,755주 |

| 양수 목적 | 유통부문 계열화를 통한 경영 효율화 |

| 양수 금액 | 72,045,754,965 원 |

| 취득 방법 | 현금취득 |

| 자기자본대비 주1) |

6.71% |

주1) 자기자본대비 비율은 2023년 12월말 연결재무제표 기준입니다.

이와 관련된 상세한 내용은 2024년 7월 1일 한국거래소 전자공시시스템을 통해 공시 된 '[정정]타법인주식 및 출자증권 취득결정'을 참조하시기 바랍니다.

사. 회사의 업종 또는 주된 사업의 변화

■ 지주회사

[투자사업, (주)비지에프]

2017년 6월 8일에 개최된 이사회 결의와 2017년 9월 28일 임시주주총회 결의에 따라 분할등기일(2017년 11월 1일)이후, 지주회사 사업을 영위하기 위한 목적을 정관에 추가하였으며, 제25기 주주총회에 따라 정관에 일부 변경이 있습니다. 당사의 사업목적은 다음과 같습니다.

| 1. 독점규제 및 공정거래에 관한 법률 (이하 "공정거래법"이라 한다)상 자회사의 주식 또 는 지분을 취득 또는 소유함으로써 자회사의 제반 사업내용을 지배·경영지도·정리·육성하는 지주사업 2. 브랜드 및 상표권 등 지식재산권의 관리 및 라이센스업 3. 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 4. 평생교육시설 운영 5. 시장조사, 경영자문 및 컨설팅업 6. 국내외 광고의 대행업 및 광고물의 제작 및 매매 7. 공정거래법 상 자회사, 손자회사 및 증손회사(이하 "자회사 등"이라 한다)에 대한 자 금 및 업무지원 사업 8. 자회사 등에 대한 자금지원을 위한 자금조달사업 9. 자회사 등과 상품 또는 용역의 공동개발 판매 및 설비 전산시스템의 공동활용 등을 위한 사무지원사업 10. 식품,생활용품 및 각종 물품을 제조,가공, 판매하는 종합 도소매업 11. 국내외 편의점 개발 및 연쇄화 지원 사업 12. 주류중개업 및 판매업 13. 일반제품 및 상품유통업 14. 백화점 경영 15. 음식점업 16. 창고 및 운송관련 서비스업 17. 부동산 매매, 임대, 분양, 개발업 18. 정보제공 및 부가서비스업 19. 전자상거래 관련사업 일체 20. 유가증권 투자에 관한 사업 21. 광고업 22. 자판기 운영업, 임대업, 자판기 및 동 부품 판매업과 그 관련 사업 23. 전자 전기제품 판매업 24. 통신기기 및 사무기기 도소매업 25. 첨단기술 및 매체 활용 사업 26. 무역업 및 무역대리업 27. 물품매도 확약서 발행업 28. 소프트웨어 개발 및 공급업 29. 컴퓨터 및 주변장치, 소프트웨어 도매업 30. 컴퓨터 프로그래밍, 시스템 통합 및 관리업 31. 정보서비스업 32. 별정통신사업 33. 통신공사업 34. 상품 중개업 35. 작물재배 및 축산 관련 서비스업 36. 양식어업 및 어업관련 서비스업 37. 수렵 및 관련 서비스업 38. 개인 및 가정용품 임대업 39. 산업용 기계 및 장비 임대업 40. 사업시설 유지 관리 서비스업 41. 전 각 호에 부대되는 사업 |

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

해당사항 없습니다.

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

해당사항 없습니다.

[반도체소재 사업, (주)비지에프에코스페셜티]

해당사항 없습니다.

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

해당사항 없습니다.

아. 그 밖에 경영활동과 관련된 중요한 사항의 발생내용

| 회사명 | 회사의 연혁 |

|---|---|

| (주)비지에프 (지배회사) |

1990.10 1호점 개점(가락시영점) 1992.01 국내 최초 편의점 전용 물류센터 가동(서울물류센터) 1994.12 법인설립 2001.10 업계최초 제주도 출점(전국 Network 완성) 2002.10 북한 금강산공원 내 출점 2004.12 북한 개성공업지구 내 출점 2012.06 (주)비지에프리테일로 상호 변경, CU브랜드 런칭 2014.05 KOSPI 상장 2016.06 업계최초 1만호점 달성 2017.11 회사 분할 2017.12 KOSPI 변경상장 2018.07 지주회사 전환 |

| (주)비지에프리테일 (주요 자회사) |

2017.11 법인설립 2017.12 KOSPI 재상장 |

| (주)비지에프 에코머티리얼즈 (주요 종속회사) |

1997.10 (주)공영플라테크 설립 "상표명 : 코프라(KOPLA)등록" 2005.07 (주)코프라로 상호 변경 2010.11 KOSDAQ 상장 2013.08 미국 해외법인 설립 2016.03 중국 해외법인 설립 2016.12 인도 해외법인 지분인수 2021.12 기업집단 BGF 편입 2022.12 (주)비지에프에코머티리얼즈로 상호 변경 |

| (주)케이엔더블유 (주요 종속회사) |

2008.08 (주)케이엔더블유 상호 변경 2009.09 KOSDAQ 상장 및 미국, 멕시코법인 설립 2016.02 창주 현지법인 설립 2020.09 (주)케이엔더블유매터리얼스 설립 2023.09 기업집단 BGF 편입 |

| (주)비지에프에코스페셜티 (주요 종속회사) |

2005.07 플루오린코리아(주) 설립 2021.09 플루오린코리아정밀화학(주) 흡수합병 2024.12 (주)비지에프에코스페셜티로 상호 변경 |

3. 자본금 변동사항

| (단위 : 원, 주) |

| 종류 | 구분 | 제31기 (2024년말) |

제30기 (2023년말) |

제29기 (2022년말) |

제28기 (2021년말) |

제27기 (2020년말) |

|---|---|---|---|---|---|---|

| 보통주 | 발행주식총수 | 95,716,791 | 95,716,791 | 95,716,791 | 95,716,791 | 95,716,791 |

| 액면금액 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | |

| 자본금 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 | |

| 우선주 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 기타 | 발행주식총수 | - | - | - | - | - |

| 액면금액 | - | - | - | - | - | |

| 자본금 | - | - | - | - | - | |

| 합계 | 자본금 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 | 95,716,791,000 |

4. 주식의 총수 등

가. 주식의 총수

분할 후, 당사의 정관상 발행할 주식의 총수는 200,000,000주이며, 발행주식의 총수는 보통주 95,716,791주입니다

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | 우선주 | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 200,000,000 | - | 200,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 116,094,967 | - | 116,094,967 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | 20,378,176 | - | 20,378,176 | - | |

| 1. 감자 | 20,378,176 | - | 20,378,176 | 주1) | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 95,716,791 | - | 95,716,791 | - | |

| Ⅴ. 자기주식수 | 8,025 | - | 8,025 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 95,708,766 | - | 95,708,766 | - | |

| Ⅶ. 자기주식 보유비율 | 0.01 | - | 0.01 | - | |

주) 종류주식의 발행할 주식의 총수는 정관 제8조에 의거, 당사 발행주식총수의 2분의1 범위 내로 합니다. (단, 의결권 배제, 제한에 관한 종류주식의 총수는 당사 발행주식총수의 4분의 1과 법령상 달리 허용되는 한도 중 더 높은 범위 내로 합니다.)

주) 상기 주식의 총수는 주당 액면가 1,000원 기준으로 산정하였습니다. (2013년 12월 23일에 1주의 금액이 5,000원에서 1,000원으로 변경되었습니다.)

주) 2016년 11월 무상증자를 진행하였으며, 주당 액면가액 1,000원인 보통주 24,773,661주를 발행하였습니다.

주1) 2017년 11월 1일 인적분할함에 따라 주식수가 감소하였으며, 인적분할로 인해 감소된 주식 수는 17,283,906주 입니다.

주) 2018년 3월 유상증자를 진행하였으며, 주당 액면가액 1,000원인 보통주 63,105,460주를 발행하였습니다.

주) 2019년 6월 포괄적 주식교환을 진행하였으며, 주당 액면가액 1,000원인 보통주 347,612주를 발행하였습니다.

나. 자기주식

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주 | - | - | - | - | - | - |

| 우선주 | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 공개매수 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(a) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주 | - | - | - | - | - | - | |

| 우선주 | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 소계(b) | 보통주 | - | - | - | - | - | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주 | 8,025 | - | - | - | 8,025 | - | ||

| 우선주 | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주 | 8,025 | - | - | - | 8,025 | - | ||

| 우선주 | - | - | - | - | - | - | |||

다. 다양한 종류의 주식

당사는 보통주 이외의 종류주식이 없습니다

5. 정관에 관한 사항

가. 정관 변경 이력

당사의 최근 정관 개정일은 제30기 정기주주총회('24.03.21)이며, 보고기간 이후부터 공시서류 제출일까지 정관 변동사항은 없습니다.

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2024년 03월 21일 |

제30기 정기주주총회 |

① 배당기준일 관련 : 제12조, 제15조, 제19조, 제20조, 제51조, 제52조

④ 감사의 선임 관련 : 제43조 ⑤ 기타 |

① 각종 주식의 배당관련 규정에서 매 직전영업연도말 배당일 준용 관련 내용 삭제 및 주식발행시기 관계없이 동등배당

② 전자등록제도 도입에 따른 증권에 대한 명의개서대행업무 사라진 현황 반영 / 전자증권법 시행에 따른 전자등록기관에 ③ 주주총회 기준일은 이사회의 결의에 따라 의결권 행사기준일을 정할 수 있도록 근거규정 수정 / 의결권 행사 기준일 변경에 ④ 상법 및 전자투표제도에 따른 감사 선임 및 해임에 관한 의결권제한 등 관련 조항 수정 ⑤ 조문번호 변경, 부칙 추가 등 |

나. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 「독점규제 및 공정거래에 관한 법률」(이하 "공정거래법"이라 한다)상 자회사의 주식 또는 지분을 취득 또는 소유함으로써 자회사의 제반 사업내용을 지배·경영지도·정리·육성하는 지주사업 | 영위 |

| 2 | 브랜드 및 상표권 등 지식재산권의 관리 및 라이센스업 | 영위 |

| 3 | 회사가 보유하고 있는 지식, 정보 등 무형자산의 판매 및 용역사업 | 영위 |

| 4 | 평생교육시설 운영 | 영위 |

| 5 | 시장조사, 경영자문 및 컨설팅업 | 영위 |

| 6 | 국내외 광고의 대행업 및 광고물의 제작 및 매매 | 미영위 |

| 7 | 「공정거래법」상 자회사, 손자회사 및 증손회사(이하 "자회사 등"이라 한다)에 대한 자금 및 업무지원 사업 | 영위 |

| 8 | 자회사 등에 대한 자금지원을 위한 자금조달사업 | 영위 |

| 9 | 자회사 등과 상품 또는 용역의 공동개발 판매 및 설비 전산시스템의 공동활용 등을 위한 사무지원사업 | 미영위 |

| 10 | 식품, 생활용품 및 각종 물품을 제조, 가공, 판매하는 종합 도소매업 | 미영위 |

| 11 | 국내외 편의점 개발 및 연쇄화 지원 사업 | 미영위 |

| 12 | 주류중개업 및 판매업 | 미영위 |

| 13 | 일반제품 및 상품유통업 | 미영위 |

| 14 | 백화점 경영 | 미영위 |

| 15 | 음식점업 | 미영위 |

| 16 | 창고 및 운송관련 서비스업 | 미영위 |

| 17 | 부동산 매매, 임대, 분양, 개발업 | 영위 |

| 18 | 정보제공 및 부가서비스업 | 미영위 |

| 19 | 전자상거래 관련사업 일체 | 미영위 |

| 20 | 유가증권 투자에 관한 사업 | 미영위 |

| 21 | 광고업 | 미영위 |

| 22 | 자판기 운영업, 임대업, 자판기 및 동 부품 판매업과 그 관련 사업 | 미영위 |

| 23 | 전자 전기제품 판매업 | 미영위 |

| 24 | 통신기기 및 사무기기 도소매업 | 미영위 |

| 25 | 첨단기술 및 매체 활용 사업 | 미영위 |

| 26 | 무역업 및 무역대리업 | 미영위 |

| 27 | 물품매도 확약서 발행업 | 미영위 |

| 28 | 소프트웨어 개발 및 공급업 | 미영위 |

| 29 | 컴퓨터 및 주변장치, 소프트웨어 도매업 | 미영위 |

| 30 | 컴퓨터 프로그래밍, 시스템 통합 및 관리업 | 미영위 |

| 31 | 정보서비스업 | 미영위 |

| 32 | 별정통신사업 | 미영위 |

| 33 | 통신공사업 | 미영위 |

| 34 | 상품 중개업 | 미영위 |

| 35 | 작물재배 및 축산 관련 서비스업 | 미영위 |

| 36 | 양식어업 및 어업관련 서비스업 | 미영위 |

| 37 | 수렵 및 관련 서비스업 | 미영위 |

| 38 | 개인 및 가정용품 임대업 | 미영위 |

| 39 | 산업용 기계 및 장비 임대업 | 미영위 |

| 40 | 사업시설 유지 관리 서비스업 | 미영위 |

| 41 | 전 각 호에 부대되는 사업 | 영위 |

II. 사업의 내용

1. 사업의 개요

■ 지주회사

[투자사업, (주)비지에프]

당사는 2017년 6월 8일에 개최된 이사회 결의와 2017년 9월 28일 임시주주총회 결의에 따라 2017년 11월 1일을 분할기일로 인적분할을 하였으며, 투자사업 부문을 주요사업으로 영위하고 있습니다.

당사는 2018년 3월 9일 기준으로 '독점규제 및 공정거래에 관한 법률' 제2조 1의 2호 및 동법 시행령 제2조에 따른 지주회사 요건을 충족하였으며 공정거래위원회로부터 18년 3월 9일 현재 지주회사의 기준을 충족하고 있다는 내용의 심사결과 통지서를 18년 7월 16일자로 접수하였습니다. 이를 통해 기업지배구조의 투명성을 확립하고 궁극적으로 기업가치와 주주가치를 제고하고자 합니다.

당사는 BGF 브랜드의 사용자로부터 브랜드 사용수익, 업무용역제공을 통한 경영지원용역수익, 자회사 등으로부터 수취하는 배당금 수익 및 임대수익을 인식하고 있습니다.

- 연결실체의 사업부문

| 구 분 | 회사명 | 주요사업 | 비 고 |

|---|---|---|---|

| 투자 | (주)비지에프 | 투자사업 등 | 지주회사 |

| 소재/화학 | (주)비지에프에코머티리얼즈 | 고기능성폴리머칩 제조업 | 주요 종속회사 |

| (주)비지에프에코사이클 | 선별 및 원료재생업, 플라스틱 물질 제조업 |

- | |

| (주)비지에프에코솔루션 |

기타 플라스틱 제품 제조업 |

- | |

| 대원케미칼(주) 주1) |

고기능성폴리머칩 제조업 | - | |

| BGFecomaterials America, Inc | 고기능성폴리머칩 제조업 | - | |

| BGFecomaterials (SUZHOU) CO., LTD. 주2) |

고기능성폴리머칩 제조업 | - | |

| BGFECOMATERIALS INDIA PRIVATE LIMITED | 고기능성폴리머칩 판매업 | - | |

| 전자/자동차부품 소재 |

(주)케이엔더블유 | 전자/자동차내장재 제조업 | 주요 종속회사 |

| K.N.W Vietnam Co., Ltd | 자동차내장재 제조업 | - | |

| 북경특가기차령부건유한공사 (Beijing Tejia Automobile Parts Co., Ltd) |

자동차내장재 제조업 | - | |

| 창주특가기차령부건유한공사 (Cangzhou Tejia Automobile Parts Co., Ltd) |

자동차내장재 제조업 | - | |

| 반도체소재 | (주)비지에프에코스페셜티 주3) |

산업용가스 제조업 | 주요 종속회사 |

주) 당사의 종속회사 케이비에프(주)는 2023년 3월 27일 정기주주총회 결의에 따라 상호를 케이비에프(주)에서 (주)비지에프에코솔루션으로 변경하였습니다.

주) 당사의 종속회사 (주)신일테크와 계열회사 (주)제이에코사이클이 2023년 4월 1일을 합병기일로 합병을 완료하였습니다. 해당 합병으로 인해 (주)신일테크는 소멸하였고, 존속법인인 (주)제이에코사이클은 사명을 (주)비지에프에코사이클로 변경하였습니다.

주) 당사의 종속회사인 (주)비지에프에코머티리얼즈는 제30기(2023년) 3분기 중 (주)케이엔더블유의 보통주식 취득 및 제3자 배정 방식 유상증자에 참여하였습니다. 이로 인하여, (주)케이엔더블유 및 그 종속회사는 당사의 연결종속회사로 편입되었으며, (주)케이엔더블유의 종속회사 중 당사의 주요종속회사에 해당하는 (주)케이엔더블유는 전자/자동차부품소재 사업부문으로, (주)비지에프에코스페셜티(주)는 반도체소재 사업부문으로 구분하여 기재하였습니다.

주) (주)케이엔더블유의 종속회사 중 당사의 주요종속회사에 해당하는 (주)케이엔더블유매터리얼스는 SPC(특수목적기업)로 별도의 사업을 영위하지는 않으며, 2024년 1월 1일을 합병기일로 하여 (주)케이엔더블유에 흡수합병되었습니다.

주) 당사의 종속회사 중 (주)비지에프네트웍스는 2024년 6월 13일 이사회를 통해 (주)비지에프리테일에 보유 주식 전량을 매도하기로 결정하였으며, 2024년 7월 1일 주식매각을 완료하였습니다.

주1) 당사의 종속회사인 (주)비지에프에코머티리얼즈는 2024년 9월 12일 이사회에서 대원케미칼(주)의 주식 100%를을 양수하기로 결정하였으며, 양수 지분율은 100%이며, 양수금액은 72,238백만원 입니다. 양수일자는 2024년 10월 31일입니다.

주2) 당기 중 KOPLA Engineering Plastic(Suzhou) Co., Ltd.가 BGFecomaterials (SUZHOU) CO., LTD.로 상호를 변경하였습니다.

주3) 플루오린코리아(주)가 (주)비지에프에코스페셜티로 상호를 변경하였습니다.

- 연결기준 매출실적 요약

| (단위 : 백만원) |

| 사업부문 | 제31기 (2024년) |

제30기 (2023년) |

제29기 (2022년) |

|---|---|---|---|

| 금액 | 금액 | 금액 | |

| 투 자 | 55,742 | 60,360 | 49,496 |

| 소재/화학 | 322,160 | 294,724 | 318,239 |

| 전자/자동차부품소재 | 30,996 | 7,535 | - |

| 반도체소재 | 35,507 | 17,552 | - |

| 광고/택배/전자상거래 주1) | 42,106 | 87,061 | 80,661 |

| 기 타 | - | - | 28,004 |

| 합 계 | 486,511 | 467,232 | 476,400 |

| 연결조정 효과 (내부거래제거 및 중단사업 조정) |

(52,426) | (110,839) | (41,403) |

| 합 계 (내부거래제거 및 중단사업 조정 후) |

434,085 | 356,393 | 434,997 |

주) 상기 표는 매출실적 요약으로 자세한 내용은 『II. 사업의 내용』> '4. 매출 및 수주상황'을 참고하시기 바랍니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

(주)비지에프에코머티리얼즈는 21세기 첨단 소재 산업인 고기능성 폴리머 소재를 생산ㆍ판매하고 있습니다. 고기능성 폴리머 소재 산업은 화학 분야의 대표적인 고부가가치 산업으로, 타 산업에 핵심 소재로 사용되어 각 산업의 고기능화 및 고부가가치 창출에 기여하고 있습니다.

현재 자동차 분야, 전기ㆍ전자 분야 및 가구 분야 등 수 많은 전방산업의 발전과 밀접하게 연관되어 있으며, 특히 자동차 분야의 경량화, 연료소비 효율의 증대, 승차감 및 안전성의 증대, 배기가스 저감, 코스트 절감, 고성능화, 생산성 증대 및 스타일의 개량 등 금속(STEEL)을 대체할 수 있는 특성으로, 수요 및 중요성이 지속적으로 증가하고 있습니다.

- 연결기준 매출실적 요약

| (단위 : 백만원, %) |

|

구 분 |

제28기 (2024년) |

제27기 (2023년) |

제26기 (2022년) |

||||

|---|---|---|---|---|---|---|---|

| 비율 | 매출액 | 비율 | 매출액 | 비율 | |||

| 엔지니어링 플라스틱 소재ㆍ화학 |

PA66 |

108,836 | 38.1% | 114,392 | 43.9% |

127,800 |

48.5% |

|

PA6 |

80,175 | 28.0% | 74,448 | 28.6% |

69,247 |

26.3% | |

|

PP |

47,972 | 16.8% | 48,521 | 18.6% |

54,174 |

20.6% | |

|

기타 |

48,868 | 17.1% | 23,211 | 8.9% |

12,081 |

4.6% | |

|

합 계 |

285,851 | 100.0% | 260,572 | 100.0% |

263,302 |

100.0% | |

주) 대원케미칼(주) 관련 연결 편입 효과가 (주)비지에프에코머티리얼즈 연결기준 손익계산서에 반영되는 시점은 2024년 11월 1일 입니다.

(주)비지에프에코머티리얼즈는 주요 원부재료인 Base Resin(PA66, PA6, PP 등)과 Filler(GF, MF, CF 등)에 첨가제를 적절하게 선택하고 배합하여 최종제품의 용도에 적합한 고부가가치 기능성 소재를 제조하고 있으며, 기존 진출분야에 더해 전기차, 수소연료전지차, 친환경발전, 우주항공 분야 등에서 요구하는 니즈에 맞추어 다양한 기능을 보유한 신규소재 연구개발을 수행해나갈 예정입니다.

(주)비지에프에코머티리얼즈는의 주요 생산설비의 경우 국내(화성 및 청라공장)와 해외(미국, 중국, 인도)에 다수 운영하여, 지속적인 신규 생산설비 구축 및 연구개발로 다양한 고객의 요구에 부응하고 있습니다.

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

(주)케이엔더블유 및 그 종속회사는 전자부품, 자동차, 그리고 반도체 및 2차전지 분야의 소재 제조 전문기업으로서, 선도적기술력과 품질로 다양한 종류의 전자 분야에 사용되는 공정용 소재 및 국내외 자동차메이커에 공급되는 자동차용 내장재, 반도체 공정 등에 사용되는 특수가스, 2차전지 전해액 첨가제 등을 생산하고 있습니다.

(주)케이엔더블유 및 그 종속회사의 사업은 전자부품소재 사업부문(점착 코팅 소재 등)과 자동차부품소재 사업부문(자동차용 내장재 등), 반도체소재 사업부문(F2, SF6 특수가스 등)으로 구성되어 있으며, 경기도 파주시, 울산광역시, 중국 및 베트남에 생산시설을 보유하고 있습니다.

| 사업부문 | 주요 사업의 내용 | 연결실체내 관련기업 |

|---|---|---|

|

전자부품소재 |

광학필름류, MLCC 블랑켓 코팅소재 등 |

(주)케이엔더블유 |

|

자동차 |

자동차용 내장재 |

(주)케이엔더블유 |

[반도체소재 사업, (주)비지에프에코스페셜티]

(주)비지에프에코스페셜티는 반도체 소재 사업을 영위하는 기업으로 반도체 공정에 사용되는 특수가스, 2차전지 전해액 첨가제 등을 생산하고 있습니다.

| 사업부문 | 주요 사업의 내용 |

| 반도체소재 | F2 가스, SF6가스 등 |

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

당사는 2017년 11월 1일을 분할기준일로 분할존속회사인 (주)비지에프(舊 비지에프리테일)에서 인적분할하여 신설된 법인입니다. 하기 내용은 인적분할 전 현황을 포함하고 있습니다.

1990년 10월 1호점인 가락시영점을 오픈하면서 편의점 체인화사업을 시작하였습니다. 낙후된 개인슈퍼와 비교해서 소비자의 편의를 높일 수 있는 새로운 포맷을 제시하면서 빠르게 소비자들의 생활속에 밀접한 소매점으로 자리를 잡기 시작하였습니다. 또한 물류, POS시스템, 서비스상품 등 편의점 체인화사업을 위한 네트워크를 확립하였습니다.

2000년을 지나면서 10년간의 준비과정을 통한 탄탄한 사업배경과 우호적인 시장 환경에 힘입어 빠르게 성장하였습니다. 소자본 창업 수요가 늘면서 가맹희망자가 폭발적으로 증가하여 점포수 증가에 우호적인 환경이 조성되었습니다. 이에 당사는 네트워크와 시스템을 업그레이드하고 전국적인 점포망 네트워크를 완성하였으며 당사만의 PB상품, 24시간 콜센터 운영 등 편의점 관련 시스템을 한층 업그레이드하였습니다.

2012년 일본훼미리마트사와 라이선스 계약을 종료하고 당사만의 독자 브랜드 CU를성공적으로 런칭하였으며 한국 시장에 맞는 한국형 편의점 모델을 정립하였습니다. 또한 가맹점 수익 중심의 운영 전략을 통하여 우량점 중심으로 출점함으로써 편의점 시장에서 선도적인 역할을 하고 있습니다.

뿐만 아니라 국내 편의점 운영 노하우를 기반으로 2018년 몽골, 2021년 말레이시아, 2024년 카자흐스탄에 성공적으로 편의점을 출점하고 있습니다. 진출 방식은 현지 파트너사와의 마스터 프랜차이즈 계약 방식으로, 당사는 브랜드와 시스템, 사업 노하우 등을 제공하고 현지 파트너사에서 투자와 운영을 담당하는 형태로 운영하고 있습니다.

당사는 전국에 위치한 당사의 가맹점에서 식품, 가공식품, 담배, 비식품 위주의 다양한 품목을 취급하고 있으며 물류센터, 시설인테리어 등을 영업설비로 보유하고 있습니다.

- 연결실체의 사업부문

|

구 분 |

회사명 | 주요사업 | 비 고 |

|---|---|---|---|

| 편의점 | (주)비지에프리테일 | 도소매, 상품중개업 및 가맹사업 | - |

| 물 류 | (주)비지에프로지스 | 물류 및 창고 사업 | 주요 종속회사 |

| 광고/택배/전자상거래 | (주)비지에프네트웍스 | 광고 및 택배업 및 전자상거래업 | 주요 종속회사 |

| 기 타 | (주)씨펙스로지스틱 | 자동차 운송 사업 | - |

| (주)비지에프푸드 | 식품 제조 및 유통 사업 | - | |

| (주)비지에프휴먼넷 |

근로자파견대행, 업무위탁운영 사업 |

- |

- 연결기준 매출실적 요약

| (단위 : 백만원) |

| 사업부문 | 제8기 (2024년) |

제7기 (2023년) |

제6기 (2022년) |

|---|---|---|---|

| 금액 | 금액 | 금액 | |

| 편의점 | 8,592,136 | 8,131,702 | 7,577,773 |

| 물 류 | 333,815 | 309,234 | 275,512 |

| 광고/택배/전자상거래 주1) |

40,924 | - | - |

| 기타 부문 | 273,741 | 255,645 | 216,155 |

| 합 계 | 9,240,616 | 8,696,581 | 8,069,440 |

| 연결조정 효과 (내부거래제거) |

(541,859) | (501,827) | (453,671) |

| 합 계 (내부거래 제거 후) |

8,698,757 | 8,194,754 | 7,615,769 |

주) 상기 표는 매출실적 요약으로 자세한 내용은 『II. 사업의 내용』> '4. 매출 및 수주상황'을 참고하시기 바랍니다.

주1) (주)비지에프네트웍스는 2024년 7월 1일 당사의 종속회사로 편입되었으며, 연결 편입효과가 연결기준 손익계산서에 반영되는 시점은 제8기(2024년) 3분기입니다.

[물류 사업, (주)비지에프로지스]

당사의 물류 사업은 비지에프리테일 가맹점의 공급을 기반으로 운영되고 있습니다. 이러한 공급의 영역은 국내의 섬지역(울릉도, 대청도, 백령도 등) 및 제주도를 포함한 전 지역 입니다. 물류 사업의 범위는 개별 고객 기업들의 조달, 생산, 보관, 유통관리 및 수배송 서비스입니다. 당사는 전국에 물류센터를 보유하며 이를 기반으로 한 물류효율을 통해 고객의 요구 사항들에 부응하고 있으며, 편의점의 소분화된 물류 노하우를 기반으로 시스템 기반의 최상의 서비스와 최적의 물류비용을 제공하고 있습니다.

당사는 전국에 위치한 편의점에 상품을 공급하는 용역의 공급을 통한 매출액을 인식하고 있으며, 토지, 건물, 기계장치 등을 영업설비로 보유하고 있습니다.

[광고/택배/전자상거래 사업, (주)비지에프네트웍스]

(주)비지에프네트웍스는 ICT기반의 마케팅 회사로서 편의점 CU 플랫폼을 통해 디지털사이니지 광고, 편의점 택배, 모바일 관련 사업(비즈메시징, 모바일상품권) 등 각종 생활 서비스 사업을 운영하여 고객의 생활에 편리함을 제공하고 있습니다.

| 주요사업 | 내 용 |

|---|---|

| 광고 사업 | 디지털사이니지를 통한 광고 사업 |

| 편의점 택배 사업 | 단말기 및 인터넷을 통한 접수물건을 외부운송사업자를 통해 전달 및 수령하는 사업 |

| 비즈메시징 사업 | 시스템을 통한 대량의 문자 메시지를 발송해 주는 서비스 사업 |

| 모바일상품권 사업 | 모바일 상품권의 발행, 유통, 매매 및 관련 부대사업 |

2. 주요 제품 및 서비스

■ 지주회사

[투자사업, (주)비지에프]

가. 주요 상품 등의 현황

당사의 주요 수익은 BGF 브랜드의 사용자로부터 수취하는 브랜드 사용수익, 업무용역제공을 통한 경영지원 용역수익, 자회사 등으로부터 수취하는 배당금 수익 및 임대수익입니다

나. 주요 상품의 매출 구성비

| (단위 : %) |

| 구 분 | 2024년 | 2023년 | 2022년 |

|---|---|---|---|

| 상표권수익 | 31.4 | 27.3 | 30.8 |

| 경영지원용역수익 | 3.6 | 3.8 | 12.9 |

| 배당금수익 | 55.6 | 61.2 | 48.2 |

| 임대수익 및 기타 | 9.4 | 7.7 | 8.1 |

다. 주요 상품 등의 가격변동 추이 및 가격변동 원인

해당사항 없습니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

가. 주요 제품 등의 현황

| (단위 : 천원, %) |

| 사업부문 | 매출유형 | 품 목 | 2024년 (제28기) |

2023년 (제27기) |

2022년 (제26기) |

제품설명 | |||

|---|---|---|---|---|---|---|---|---|---|

| 매출액 | 비율 | 매출액 | 비율 | 매출액 | 비율 | ||||

| 엔지니어링 플라스틱 소재ㆍ화학 |

제품 등 | PA66 | 108,836,400 | 38.1% | 114,391,681 | 43.9% | 127,799,697 | 48.5% | 우수한 기계적, 열적, 전기적 성질을 가진 열가소성수지로써 자동차 부품, 전기ㆍ전자부품, 그리고 각종 산업자재로 널리 사용. |

| PA6 | 80,174,961 | 28.0% | 74,447,912 | 28.6% | 69,247,499 | 26.3% | 카프로락탐의 개환중합으로 만들어지는 고기능성 수지인 NYLON6에 기계적 강도 및 내열성 등의 제반 물성을 강화시킨 것으로 자동차, 전기 전자 및 기타 산업 기계 분야에 가장 폭넓게 사용. | ||

| PP | 47,971,791 | 16.8% | 48,520,842 | 18.6% | 54,174,444 | 20.6% | 폴리프로필렌(Polypropylene)에 충진제 및 다양한 첨가제를 혼합하여 여러가지 특성을 부여한 제품으로 자동차 내/외장재, 전기전자부품 등에 널리 사용 | ||

| 기타 | 48,867,606 | 17.1% | 23,211,767 | 8.9% | 12,079,951 | 4.6% | - | ||

| 합계 | 285,850,758 | 100.0% | 260,572,202 | 100.0% | 263,301,591 | 100.0% | - | ||

나. 주요 제품 등의 가격변동추이

| (단위 : 원) |

| 품목 | 제28기 | 제27기 | 제26기 |

|---|---|---|---|

| PA66 | 3,605 | 3,865 | 4,908 |

| PA6 | 3,345 | 3,301 | 3,617 |

| PP | 1,772 | 1,900 | 2,051 |

(1) 산출기준

- KG당 가격 = ITEM별 매출액(원) ÷ ITEM별 매출수량(KG) (단순평균가격)

(2) 주요 가격변동원인

① 국제유가 및 기초원재료 가격변동

② 환율변동

③ 품목 다변화

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

가. 주요 제품 등의 현황

| (2024년) | (단위 : 천원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율(%) |

| 전자부품소재 | 제품매출 | 광학필름 등 | 디스플레이 소재 | KNW | 3,552,276 | 11.6 |

| 상품매출 | POP라벨 등 | 제품표시라벨 | KNW | 82,498 | 0.3 | |

| 자동차부품소재 | 제품매출 | 자동차 내장재 | 자동차 Seat Part 등 | KNW | 23,303,734 | 76.0 |

| 상품매출 | 자동차 내장재 | 자동차 Seat Part 등 | KNW | 3,697,240 | 12.1 | |

| 합 계 | 30,635,748 | 100.0 | ||||

□ OCA (Optically Clear Adhesive)

| 제품 개요 및 특징 |

|

○ TSP와 디스플레이 라미시 air gap을 차단시키고 시인성과 광학적 특성을 향상 |

□ 기능성 하드코팅 필름

| 제품 개요 및 특징 |

| ○ Anti-reflectance, Anti-fog 및Anti-fingerprint, Anti-scratch 등 ○ 디스플레이 패널의 오염, 스크레치, 크랙 방지 표면 강화 코팅 기술 ○ 다양한DID (Digital Information Display) 기반 기술/제품 적용 가능 |

□ 자동차 내장 부품소재 ( Seat , Door Trim , Head Line )

| 제품 개요 및 특징 |

|

○ 자동차 Seat Part , Door Trim , Head Line 제작에 쓰이는 내장용 부품 소재 |

□ 자동차용 테이프

| 제품 개요 및 특징 |

|

○ 시트 커버내의 Foam Pad Assy에 고정하는 역할을 하며, 자동차 요구 SPEC에 충족 하도록 개발된 자동차용 테이프 |

[반도체소재 사업, (주)비지에프에코스페셜티]

가. 주요 제품 등의 현황

| (단위 : 천원, %) |

| 사업부문 | 매출유형 | 품 목 | 구체적용도 | 주요상표등 | 매출액 | 비율(%) |

|---|---|---|---|---|---|---|

| 반도체소재 | 제품매출 |

반도체용 특수가스 등 |

반도체 식각 및 세정 |

Fluorine Korea |

41,731,107 | 87.3 |

| 상품매출 |

선박용, 단열재 등 |

태양광패널세정액원료 | Fluorine Korea | 5,022,500 | 10.5 | |

| 기타매출 |

CERs, 용역 |

탄소배출권 등 | Fluorine Korea | 1,074,280 | 2.2 | |

| 합 계 | 47,827,887 | 100.00 | ||||

□ F2가스

| 제품 개요 및 특징 |

| ○ 산화/확산/이온주입/증착 공정에서의 열처리 장비 세정에 주로 사용, 고순도 불산 제조용 및 자동차 연료탱크 코팅용 등에 사용되는 고순도 불산가스 ○ 산화/확산/이온주입/증착 공정에서의 열처리 장비 세정 분야에서 기존 특수가스의 새로운 대체재로 부각되고 있으며 오존영향이 제로이고 세척력은 5배 이상 되는 것이 특징 |

□ SF6가스

| 제품 개요 및 특징 |

| ○ 산화/확산/이온주입/증착 공정에서의 열처리 장비 세정에 주로 사용, 중/고전압 스위치 기어 절연 가스 등에 사용되는 고순도 불소계 가스 ○ 국내 유일한 자체SF6생산 |

■ 주요 자회사

가. 주요 상품 등의 현황

[편의점 사업, (주)비지에프리테일]

전국 네트워크를 형성하고 있는 편의점 업태의 특성상 입지별, 지역별로 고객의 니즈에 맞춘 다양한 상품을 판매, 관리하고 있습니다. 주요 판매상품은 다음과 같습니다.

| 상품군(대분류) | 대표 상품(중/소분류) |

|---|---|

| 간편식사 | 도시락 / 삼각김밥 / 샌드위치 / 햄버거 / 샐러드 등 |

| 즉석조리 | 튀김류 / 베이커리 / 커피 / 호빵 / 오뎅 등 |

| 가공식사 / 식재료 |

봉지, 용기면 / 즉석밥 / 죽 / 국, 스프 / 냉장 간편식, 면 / |

| 음료 / 유제품 / 주류 |

과일야채음료 / 기능건강(두유, 비타민, 이온음료 등)음료 / 생수 / 커피 / 탄산음료 / 요구르트 / 우유 / 얼음 / 맥주 / 소주 / 양주 / 와인 등 |

|

과자류 / 아이스크림 빵 / 디저트 / 안주류 |

빵 / 케익 / 젤리 / 디저트 / 비스켓 / 쿠키파이 / 스낵 / |

|

생활잡화 / 신변잡화 / 취미레저 / 유가증권 / 담배 |

화장품 / 삼푸, 린스 / 비누, 바디워시 / |

| 서비스상품 / 기타 | 교통카드, 하이패스 / 택배, 픽업서비스 / CD기 / 모바일 결제 / 프리페이드,기프트카드 / 공과금 수납 / 휴대폰 충전 / 로또, 스포츠토토 / 수납대행 / 의약외품 / 안전상비의약품 등 |

[물류 사업, (주)비지에프로지스]

(주)비지에프리테일 상품의 위탁관리 및 편의점 영업을 위한 상품의 공급 및 물류서비스 일체를 제공하고 있습니다.

또한, 비지에프리테일 외 외부 고객사에 제3자 물류 및 수출입 물류 대행서비스를 제공함으로써 전문 물류기업으로서 성장을 이어나가고 있습니다.

[광고/택배/전자상거래 사업, (주)비지에프네트웍스]

(주)비지에프네트웍스는 ICT기반의 마케팅 회사로서 디지털사이니지를 기반으로 하는 광고 사업과 편의점 택배 사업, 비즈메시징 사업, 모바일상품권 판매 사업 등을 통해 다양한 서비스 및 상품을 소비자들에게 제공하고 있습니다.

나. 주요 상품의 매출 구성비

[편의점 사업, (주)비지에프리테일]

(주)비지에프리테일의 가맹점은 식료품과 잡화 위주의 다양한 품목을 취급하고 있으며, 총 매출액의 5%를 초과하는 개별 품목은 없습니다. 매출액 중 상위 품목을 살펴보면 주로 담배 및 가공식품이 차지하고 있음을 알 수 있습니다.

| (단위 : %) |

| 상품종류 | 2024년 | 2023년 | 2022년 |

|---|---|---|---|

| 식품 | 13.2 | 13.3 | 12.8 |

| 가공식품 | 44.5 | 43.5 | 42.8 |

| 담배 | 37.1 | 37.3 | 37.8 |

| 비식품 | 5.2 | 5.9 | 6.6 |

(출처 : 당사)

[물류 사업, (주)비지에프로지스]

| (단위 : %) |

|

구 분 |

2024년 | 2023년 | 2022년 |

|---|---|---|---|

| 물류 용역 | 99.9 | 99.9 | 99.9 |

|

기 타 |

0.1 | 0.1 | 0.1 |

(출처 : 당사)

[광고/택배/전자상거래 사업, (주)비지에프네트웍스]

| (단위 : %) |

| 구 분 | 2024년 | 2023년 | 2022년 |

|---|---|---|---|

| 편의점 택배 | 61.5 | 61.1 | 63.6 |

| 광고 | 20.0 | 17.8 | 16.2 |

| 비즈메시징 | 11.0 | 11.1 | 11.7 |

| 모바일상품권 | 6.5 | 6.8 | 5.3 |

| 기 타 | 1.0 | 3.2 | 3.2 |

다. 주요 상품 등의 가격변동 추이 및 가격변동 원인

[편의점 사업, (주)비지에프리테일]

(주)비지에프리테일의 매출 상품 중 대부분을 차지하는 담배 및 가공식품, 주류, Fresh Food 등의 경우 주요 매입처의 가격정책 또는 관련 세금의 변동에 따라 가격이 변동됩니다.

3. 원재료 및 생산설비

가. 영업설비

| (단위 : 백만원) |

| 사업부문 | 회사명 | 자산별 | 사업장명 | 소재지 | 기 초 2024.01.01 (장부가액) |

당기증감 | 당기상각 | 손상 | 표시통화 환산손익 |

기 말 2024.12.31 (장부가액) |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| 증가 | 감소 | ||||||||||

|

투자 |

(주)비지에프 |

토지 |

본사사옥 |

서울 강남구 |

70,669 | 9,074 | - | - | - | - | 79,743 |

|

강북교육센터 |

서울 종로구 |

4,489 | - | - | - | - | - | 4,489 | |||

| 동숭동 부동산 | 서울 종로구 | 4,217 | - | - | - | - | - | 4,217 | |||

| 삼성동 부동산 | 서울 강남구 | 26,178 | - | - | - | - | - | 26,178 | |||

|

건물 |

본사사옥 |

서울 강남구 |

4,525 | 2,332 | - | 217 | - | - | 6,640 | ||

|

강북교육센터 |

서울 종로구 |

2,606 | - | - | 65 | - | - | 2,541 | |||

| 동숭동 부동산 | 서울 종로구 | 2,122 | - | - | 48 | - | - | 2,074 | |||

| 삼성동 부동산 | 서울 강남구 | 4,149 | - | - | 133 | - | - | 4,016 | |||

|

공구기구비품 |

본사 공구기구비품 등 | 209 | 96 | 6 | 84 | - | - | 215 | |||

|

시설인테리어 |

본사 인테리어 공사 등 | 119 | 10 | - | 53 | - | - | 76 | |||

| 건설중인자산 | 삼성동 부동산 | 서울 강남구 | 20 | 185 | 20 | - | - | - | 185 | ||

|

투자 사업부문 소계 |

119,303 | 11,697 | 26 | 600 | - | - | 130,374 | ||||

| 소재/화학 | (주)비지에프에코머티리얼즈, (주)비지에프에코사이클 (주)비지에프에코솔루션 대원케미칼(주) 주1) BGFecomaterials America, Inc BGFecomaterials (SUZHOU) CO., LTD. 주2) BGFECOMATERIALS INDIA PRIVATE LIMITED |

토지 | 국내 | 화성시 등 | 70,133 | 6,390 | - | - | - | - | 76,523 |

| 해외 | 미국,중국,인도 | - | - | - | - | - | - | - | |||

| 건물 | 국내 | 화성시 등 | 15,674 | 17,719 | - | 792 | - | - | 32,601 | ||

| 해외 | 미국,중국,인도 | 12,141 | - | - | 481 | - | 1,529 | 13,189 | |||

| 구축물 | 국내 | 화성시 등 | 61 | 643 | 40 | 26 | - | - | 638 | ||

| 해외 | 미국,중국,인도 | 19 | 18 | - | 16 | - | 2 | 23 | |||

| 기계장치 | 국내 | 화성시 등 | 6,918 | 11,708 | 724 | 1,351 | - | - | 16,551 | ||

| 해외 | 미국,중국,인도 | 4,942 | 137 | 8 | 1,080 | - | 551 | 4,542 | |||

| 차량운반구 | 국내 | 화성시 등 | 1,131 | 437 | - | 354 | - | - | 1,214 | ||

| 해외 | 미국,중국,인도 | 221 | 212 | 2 | 91 | - | 39 | 379 | |||

| 비품 | 국내 | 화성시 등 | 924 | 724 | - | 369 | - | - | 1,279 | ||

| 해외 | 미국,중국,인도 | 73 | 207 | - | 43 | - | 22 | 259 | |||

| 건설중인자산 | 국내 | 화성시 등 | 19,169 | 17,652 | 23,264 | - | - | - | 13,557 | ||

| 해외 | 미국,중국,인도 | - | 1,123 | - | - | - | 87 | 1,210 | |||

| 시설인테리어 | 801 | 2,197 | - | 270 | - | - | 2,728 | ||||

| 소재/화학 사업부문 소계 | 132,207 | 59,167 | 24,038 | 4,873 | - | 2,230 | 164,693 | ||||

| 전자/자동차부품 소재 주3) |

(주)케이엔더블유, 북경특가기차령부건유한공사 (Beijing Tejia Automobile Parts Co., Ltd), 창주특가기차령부건유한공사 (Cangzhou Tejia Automobile Parts Co., Ltd), K.N.W Vietnam Co., Ltd |

토지 | 국내 | 파주시 | 8,689 | - | - | - | - | - | 8,689 |

| 건물 | 국내 | 파주시 | 10,721 | - | - | 296 | - | - | 10,425 | ||

| 기계장치 | 국내 | 파주시 | 182 | - | - | 58 | - | - | 124 | ||

| 비품 | 국내 | 파주시 | 30 | 13 | - | 14 | - | - | 29 | ||

| 시설인테리어 | 8 | - | - | 6 | - | - | 2 | ||||

| 전자/자동차부품소재 사업부문 소계 | 19,630 | 13 | - | 374 | - | - | 19,269 | ||||

| 반도체소재 | (주)비지에프에코스페셜티 주4) | 토지 | 국내 | 울산광역시 | 87,781 | - | - | - | - | - | 87,781 |

| 건물 | 국내 | 울산광역시 | 5,115 | 2,855 | - | 468 | - | - | 7,502 | ||

| 구축물 | 국내 | 울산광역시 | 4,744 | 122 | - | 432 | - | - | 4,434 | ||

| 기계장치 | 국내 | 울산광역시 | 5,833 | 2,527 | - | 954 | - | - | 7,406 | ||

| 차량운반구 | 국내 | 울산광역시 | 27 | 8 | - | 7 | - | - | 28 | ||

| 비품 | 국내 | 울산광역시 | 11,669 | 2,304 | 481 | 1,880 | - | - | 11,612 | ||

| 건설중인자산 | 국내 | 울산광역시 | 3,426 | 21,868 | 4,993 | - | - | - | 20,301 | ||

| 반도체소재 사업부문 소계 | 118,595 | 29,684 | 5,474 | 3,741 | - | - | 139,064 | ||||

| 광고/택배/ 전자상거래 |

(주)비지에프네트웍스 주3) |

공구기구비품 |

11,720 | 9 | 9,682 | 2,047 | - | - | - | ||

| 기계장치 | 1,377 | 80 | 1,258 | 199 | - | - | - | ||||

| 건설중인 자산 | 108 | - | 108 | - | - | - | - | ||||

|

광고/택배/전자상거래 사업부문 소계 |

13,205 | 89 | 11,048 | 2,246 | - | - | - | ||||

|

총 합계 |

402,940 | 100,650 | 40,586 | 11,834 | - | 2,230 | 453,400 | ||||

주) 주요 유형자산에 대한 시가는 객관적인 시가판단이 어려워 기재를 생략했습니다.

주1) 당기 중 대원케미칼(주)은 종속회사로 편입되었으며, 연결 편입 효과가 반영되는 시점은 2024년 11월 1일 입니다.

주2) 당기 중 KOPLA Engineering Plastic(Suzhou) Co., Ltd.가 BGFecomaterials (SUZHOU) CO., LTD.로 상호를 변경하였습니다.

주3) 당사의 종속회사 중 (주)비지에프네트웍스는 2024년 6월 13일 이사회를 통해 (주)비지에프리테일에 보유 주식 전량을 매도하기로 결정하였으며, 2024년 7월 1일 주식매각을 완료하였습니다.

주4) 플루오린코리아(주)가 (주)비지에프에코스페셜티로 상호를 변경하였습니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

나. 주요 원재료 등의 현황

| (단위 : 천원, %) |

| 사업부문 | 품 목 | 매입유형 | 구체적용도 | 2024년 (제28기) |

비 고 | |

|---|---|---|---|---|---|---|

| 매입액 | 비율(%) | |||||

| 소재/화학 | PA66 | 국내 | BASE | 6,913,032 | 3.8% | 바스프퍼포먼스폴리아마이드코리아(주) 외 |

| 수입 | 45,489,592 | 25.1% | INVISTA 외 | |||

| PA6 | 국내 | BASE | 8,050,808 | 4.4% | 효성티앤씨 외 | |

| 수입 | 38,819,117 | 21.4% | MEIDA 외 | |||

| PP | 국내 | BASE | 20,299,692 | 11.2% | 롯데케미칼 외 | |

| 수입 | 9,011,257 | 5.0% | 효성화학 외 | |||

| 기타 | 국내 | 보강재/충진재 외 | 35,970,995 | 19.9% | 한국오웬스코닝 외 | |

| 수입 | 16,708,245 | 9.2% | NEG 외 | |||

| 합계 | 181,262,738 | 100.0% | - | |||

다. 주요 원재료 등의 가격변동추이

| (단위 : $/MT) |

| 구 분 | 품 목 | 제28기 | 제27기 | 제26기 |

|---|---|---|---|---|

| Base Resin | PA66 | 2,608 | 2,623 | 3,688 |

| PA6 | 1,830 | 1,793 | 2,171 | |

| PP | 922 | 910 | 1,062 | |

| 기타 | 1,262 | 1,506 | 2,346 |

주) 상기 자료는 글로벌 평균시세를 참고하였습니다.

국제유가 및 세계석유화학 산업의 수급 상황, PA6 주원료인 Caprolactam 의 가격, PA66 주원료인 Hexanediamine과 Adipic Acid의 가격, 국내 경기 및 수요증감 여부 등에 따른 원재료 가격 변동이 존재합니다.

라. 생산능력 및 산출근거

(1) 생산능력

| (단위 : 톤) |

| 구 분 | 제28기 | 제27기 | 제26기 | |

|---|---|---|---|---|

| 컴포지팅 | 생산능력 | 106,637 | 97,834 | 96,638 |

(2) 생산능력의 산출근거

| 구 분 | 제28기 | 제27기 | 제26기 |

|---|---|---|---|

| 일생산수량(TON) | 444 | 407 | 402 |

| 연가동일수(일) | 240 | 240 | 240 |

| 연생산능력(TON) | 106,637 | 97,834 | 96,638 |

* 일생산수량 : 24시간 기준 설비별 생산량 합계

* 연가동일수 : 한국, 중국, 미국 연평균 가동일 수 240일 적용 (나라별 상이함)

* 연생산능력 : 일생산수량 * 연가동일수

마. 생산실적 및 가동률

| (단위 : 톤) |

| 구 분 | 제28기 | 제27기 | 제26기 | |

|---|---|---|---|---|

| 컴포지팅 | 생산능력 | 106,637 | 97,834 | 96,638 |

| 생산실적 | 86,796 | 79,488 | 74,144 | |

| 가 동 률(%) | 81.4 | 81.2 | 76.7 | |

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

나. 주요 원재료 등의 현황

| (단위 : 천원) |

| 사업부문 | 매입유형 | 품 목 | 매입액 | 비율(%) |

| 전자부품소재 | 원재료 | 점착제 등 | 1,460,167 | 14.7 |

| 자동차부품소재 | 원재료 | 이형지,HTC원단 등 | 8,452,897 | 85.3 |

| 합계 | 9,913,064 | 100.0 | ||

다. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 사업부문 | 품목 | 규격 | 2024년(당기) (제 24기) |

2023년(전기) (제 23기) |

2022년(전기) (제22기) |

| 전자/ 자동차부품소재 |

점착제 | kg | 3,000 | 3,050 | 3,050 |

| 이형지 | m | 591 | 591 | 591 | |

| HS원단 | m | 14,500 | 14,500 | 14,500 | |

| HTC원단 | m | 22,800 | 22,800 | 22,800 |

라. 생산능력 및 생산능력의 산출근거

(1) 생산능력

| 사업부문 | 품목 | 단위 | 제24기 | 제23기 | 제22기 |

| 전자부품소재 | 보호필름,DOF,광학필름코팅 | 천SQM | 3,615 | 3,675 | 3,585 |

| PDMS Donor | 장 | 8,033 | 8,085 | - | |

| 자동차부품소재 | HOOK | 천EA | 98,000 | 98,000 | 97,600 |

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준

- 품목별 정상조업하의 산출가능 생산물량

| 2024년(제24기) | |||||

| 사업부문 | 품목 | 단위 | 일일생산 가능물량 |

당기작업 예정일수 |

생산능력 |

| 전자부품소재 | 보호필름,DOF,광학필름코팅 | 천SQM | 15 | 241 | 3,615 |

| PDMS Donor | 장 | 33 | 241 | 8,033 | |

| 자동차부품소재 | HOOK | 천EA | 400 | 245 | 98,000 |

② 산출방법

- 부문별 생산능력 = 일일생산가능물량 * 당기작업예정일수

※ 일일생산가능물량 = 시간당 평균생산량 * 일평균가동시간

(나) 평균가동시간

| 구분 | 전자부품소재 | 자동차부품소재 | |

| 보호필름,DOF, 광학필름코팅 |

PDMS Donor | HOOK | |

| 1일 평균 가동시간 | 11시간 | 9시간 | 8시간 |

| 월평균 가동일수 | 19일 | 17일 | 20일 |

| 가동가능일수 | 226일 | 198일 | 245일 |

마. 생산실적 및 가동률

(1) 생산실적

| 구분 | 품목 | 단위 | 제24기 (당기) |

제23기 | 제22기 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅, 내장재 | 천SQM | 1,264 | 1,590 | 1,969 |

| PDMS Donor | 장 | 3,851 | 10,800 | - | |

| 자동차부품소재 | HOOK 등 | 천EA | 84,751 | 83,855 | 76,053 |

(2) 가동률

| 구분 | 품목 | 단위 | 생산가능수량 | 실제생산수량 | 가동률 |

|---|---|---|---|---|---|

| 전자부품소재 | 보호필름,DOF,광학필름코팅, 내장재 | 천SQM | 3,615 | 1,264 | 35.0% |

| PDMS Donor | 장 | 8,033 | 3,851 | 47.9% | |

| 자동차부품소재 | HOOK 등 | 천EA | 98,000 | 84,751 | 86,5% |

[반도체소재 사업, (주)비지에프에코스페셜티]

나. 주요 원재료 등의 현황

| (단위 : 천원) |

| 사업부문 | 매입유형 | 품 목 | 매입액 (24년 당기) |

비율(%) |

|---|---|---|---|---|

| 반도체소재 | 원재료 | AHF,KOH,AL(OH)3 | 13,247,649 | 100.00 |

다. 주요 원재료 등의 가격변동추이

| (단위 : 원) |

| 사업부문 | 품목 | 규격 | 2024년(당기) (제 24기) |

2023년(전기) (제 23기) |

2022년(전기) (제22기) |

|---|---|---|---|---|---|

| 반도체소재 | AHF | kg | 2,706 | 2,554 | 2,775 |

| KOH | kg | 930 | 965 | 1,205 | |

| AL(OH)3 | kg | 700 | 693 | 711 |

라. 생산능력 및 산출근거

(1) 생산능력

| 사업부문 | 품목 | 단위 | 제24기 | 제23기 | 제22기 |

|---|---|---|---|---|---|

| 반도체소재 (주1) |

특수가스 등 | Ton | 1,551 | 1,551 | 1,551 |

(주1) (주)비지에프에코스페셜티의 반도체소재부문 생산능력 수치는 현재 인원과 설비 등을 기준으로 산정된 수치입니다.

(2) 생산능력의 산출근거

(가) 산출방법 등

① 산출기준

- 품목별 정상조업하의 산출가능 생산물량

| 2024년(제24기) | |||||

|---|---|---|---|---|---|

| 사업부문 | 품목 | 단위 | 일일생산 가능물량 |

당기작업 예정일수 |

생산능력 |

| 반도체소재 | 특수가스 등 | Ton | 4.7 | 334 | 1,551 |

② 산출방법

- 부문별 생산능력 = 일일생산가능물량 * 당기작업예정일수

※ 일일생산가능물량 = 시간당 평균생산량 * 일평균가동시간

(나) 평균가동시간

| 구분 | 반도체소재 |

|---|---|

| 특수가스 등 | |

| 1일 평균 가동시간 | 24시간 |

| 월평균 가동일수 | 28일 |

| 가동가능일수 | 334일 |

마. 생산실적 및 가동률

(1) 생산실적

| 구분 | 품목 | 단위 | 제24기 | 제23기 | 제22기 |

|---|---|---|---|---|---|

| 반도체 소재 | 특수가스 등 | Ton | 1,004 | 1,106 | 1,336 |

(2) 가동률

| 구분 | 품목 | 단위 | 생산가능수량 | 실제생산수량 | 가동률 |

|---|---|---|---|---|---|

| 반도체소재 | 특수가스 등 | Ton | 1,551 | 1,004 | 64,7% |

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

가. 영업설비

| (단위 : 억원) |

|

사업 부문 |

회사명 |

자산별 |

사업장명 |

소재지 |

기 초 |

당기증감 |

당기상각 |

기 말 |

|

|---|---|---|---|---|---|---|---|---|---|

|

증가 |

감소 |

||||||||

| 편의점 | (주)비지에프리테일 |

토지 |

중부물류센터 |

경기도 화성시 |

26 | - | - | - | 26 |

|

영남물류센터 |

울산시 울주군 |

11 | - | - | - | 11 | |||

|

안성물류센터 |

경기도 안성시 |

45 | - | - | - | 45 | |||

|

나주물류센터 |

전남 나주시 |

20 | - | - | - | 20 | |||

|

진주물류센터 |

경남 진주시 |

40 | - | - | - | 40 | |||

|

강릉물류센터 |

강원도 강릉시 |

6 | - | - | - | 6 | |||

| 진천신물류부지 | 충북 진천군 | 46 | - | - | - | 46 | |||

| 서귀포신물류센터 | 제주 서귀포시 | 25 | - | - | - | 25 | |||

| 광주물류센터 | 경기도 광주시 | 3 | - | - | - | 3 | |||

| 남동부 통합물류센터 | 경기도 광주시 | 100 | - | - | - | 100 | |||

| 대전물류센터 | 대전광역시 | 353 | - | - | - | 353 | |||

| 부산물류센터 | 부산광역시 | 295 | - | - | - | 295 | |||

|

건물 |

영남물류센터 |

울산시 울주군 |

9 | - | - | - | 9 | ||

|

안성물류센터 |

경기도 안성시 |

56 | - | - | 2 | 54 | |||

|

나주물류센터 |

전남 나주시 |

83 | - | - | 2 | 81 | |||

|

진주물류센터 |

경남 진주시 |

51 | - | - | 1 | 50 | |||

|

강릉물류센터 |

강원도 강릉시 |

35 | - | - | 1 | 34 | |||

| 서귀포신물류센터 | 제주 서귀포시 | 63 | - | - | 1 | 62 | |||

| 광주물류센터 | 경기도 광주시 | 248 | - | - | 6 | 242 | |||

| 진천CDC | 충북 진천군 | 519 | - | - | 12 | 507 | |||

| 대전물류센터 | 대전광역시 | 63 | - | - | 1 | 62 | |||

|

공구기구비품 |

가맹점 및 직영점 중집기 등 |

2,851 | 1,177 | 19 | 1,090 | 2,919 | |||

|

시설인테리어 |

가맹점 및 직영점 인테리어 공사 등 |

1,819 | 715 | 61 | 669 | 1,804 | |||

|

편의점 사업부문 소계 |

6,767 | 1,892 | 80 | 1,785 | 6,794 | ||||

| 물류 | (주)비지에프로지스 | 토지 | 147 | - | - | - | 147 | ||

| 건물 | 123 | - | 6 | 4 | 113 | ||||

| 구축물 | 4 | - | - | - | 4 | ||||

| 기계장치 | 441 | 2 | - | 18 | 425 | ||||

| 시설인테리어 | 30 | 14 | - | 5 | 39 | ||||

| 공구기구비품 | 28 | 10 | 1 | 9 | 28 | ||||

| 건설중인 자산 | - | 77 | 1 | - | 76 | ||||

| 물류 사업부문 소계 | 773 | 103 | 8 | 36 | 832 | ||||

| 광고/택배/ 전자상거래 |

(주)비지에프네트웍스 | 공구기구비품 | - | 102 | - | 20 | 82 | ||

| 기계장치 | - | 16 | - | 2 | 14 | ||||

| 건설중인 자산 | - | 19 | 5 | - | 14 | ||||

| 광고/택배/전자상거래 사업부문 소계 | - | 137 | 5 | 22 | 110 | ||||

|

기타 |

(주)씨펙스로지스틱 (주)비지에프푸드 (주)비지에프휴먼넷 |

공구기구비품 | 5 | 3 | - | 2 | 6 | ||

| 시설인테리어 | - | 1 | - | - | 1 | ||||

| 구축물 | 85 | 83 | - | 6 | 162 | ||||

| 기계장치 | 101 | 73 | 2 | 14 | 158 | ||||

| 건설중인 자산 | 3 | 89 | 84 | - | 8 | ||||

|

기타 사업부문 소계 |

194 | 249 | 86 | 22 | 335 | ||||

|

총 합계 |

7,734 | 2,381 | 179 | 1,865 | 8,071 | ||||

주) 주요 유형자산에 대한 시가는 객관적인 시가판단이 어려워 기재를 생략했습니다.

나. 향후 투자계획

| (단위 : 백만원) |

| 사업부문 | 회사명 | 투자계획 | 구 분 | 투자계획 | 기대효과 |

|---|---|---|---|---|---|

| 2025년 | |||||

| 편의점 | (주)비지에프리테일 |

신규 및 경상 |

보증금 |

32,304 | 매출증대 |

| 유형자산 등 | 351,512 | ||||

|

소 계 |

383,816 |

||||

| 물류 | (주)비지에프로지스 | 신규 및 경상 | 유형자산 등 |

17,312 |

매출증대 |

| 광고/택배/ 전자상거래 |

(주)비지에프네트웍스 주1) |

신규 및 경상 | 유형자산 등 | 2,526 | 매출증대 |

| 합 계 | 403,654 | ||||

주) 상기 계획은 향후 경영상황에 따라 변동될 수 있습니다.

주) (주)비지에프리테일은 지속 성장을 위한 물류 CAPA 확보 및 운영 효율 증대를 위해 2023년 12월 이사회 결의를 통해 부산 신규 물류센터 설립에 대한 투자를 결정하였습니다. 총 투자비는 건축, 시스템 등을 포함한 약 1,895억원이며, 투자기간은 2026년 12월 말까지로 계획하고 있습니다. 기타 자세한 사항은 2023년 12월 07일에 (주)비지에프리테일이 공시한 "신규시설투자등"을 참조하시기 바랍니다.

4. 매출 및 수주상황

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 회사명 | 매출 유형 | 제31기 (2024년) |

제30기 (2023년) |

제29기 (2022년) |

|---|---|---|---|---|---|

| 투 자 | (주)비지에프 | 상표권 수익 | 17,514 | 16,495 | 15,235 |

| 경영지원용역 수익 | 2,001 | 2,292 | 6,361 | ||

| 배당금 수익 | 30,991 | 36,956 | 23,852 | ||

| 임대수익 및 기타 | 5,236 | 4,617 | 4,048 | ||

| 소계 | 55,742 | 60,360 | 49,496 | ||

| 소재/화학 | (주)비지에프에코머티리얼즈, (주)비지에프에코사이클 주1), (주)비지에프에코솔루션, 대원케미칼(주) 주2), BGFecomaterials America, Inc, BGFecomaterials (SUZHOU) CO., LTD. BGFECOMATERIALS INDIA PRIVATE LIMITED |

상품 | 49,936 | 42,320 | 47,811 |

| 제품 | 268,639 | 251,511 | 269,619 | ||

| 기타 | 3,585 | 893 | 809 | ||

| 소계 | 322,160 | 294,724 | 318,239 | ||

| 전자/자동차부품소재 | (주)케이엔더블유, 북경특가기차령부건유한공사 (Beijing Tejia Automobile Parts Co., Ltd), 창주특가기차령부건유한공사 (Cangzhou Tejia Automobile Parts Co., Ltd), K.N.W Vietnam Co., Ltd |

상품 | 3,780 | 792 | - |

| 제품 | 27,206 | 6,740 | - | ||

| 기타 | 10 | 3 | - | ||

| 소계 | 30,996 | 7,535 | - | ||

| 반도체소재 | (주)비지에프에코스페셜티 | 상품 | 3,776 | 3,255 | - |

| 제품 | 30,931 | 14,056 | - | ||

| 기타 | 800 | 241 | - | ||

| 소계 | 35,507 | 17,552 | - | ||

| 광고/택배/ 전자상거래 |

(주)비지에프네트웍스 주3) | 택배 | 26,795 | 53,158 | 51,272 |

| 광고 | 7,468 | 15,527 | 13,095 | ||

| 기타 | 7,843 | 18,376 | 16,294 | ||

| 소계 | 42,106 | 87,061 | 80,661 | ||

| 기 타 | 소계 | - | - | 28,004 | |

| 합 계 | 486,511 | 467,232 | 476,400 | ||

| 연결조정 효과 (내부거래제거 및 중단사업 조정) |

(52,426) | (110,839) | (41,403) | ||

| 합 계 (내부거래제거 및 중단사업 조정 후) |

434,085 | 356,393 | 434,997 | ||

주) 사업부문의 매출실적은 별도 재무제표 기준으로 작성하였습니다.

주) (주)비지에프에코머티리얼즈 및 그 종속회사는 2021년 12월 말 당사의 종속회사로 편입되었으며, (주)비지에프에코머티리얼즈 관련 연결 편입효과가 연결기준 손익계산서에 반영된 시점은 제29기(2022년)입니다.

주) (주)헬로네이처는 2022년 4월 15일 이사회에서 B2C 온라인 판매사업을 중단하기로 결정하였으며, 2022년 5월 31일 사업 중단을 완료하였습니다. 이에 제29기 및 제28기 재무정보에서 (주)헬로네이처의 중단 사업부문의 경영성과는 중단사업으로 분류하였으며, 비교표시되는 제28기 재무정보는 재작성되었습니다. 더불어 (주)헬로네이처는 2022년 6월 1일을 합병기일로 (주)비지에프네트웍스에 흡수합병되어 소멸되었습니다.

주) 당사의 종속회사인 (주)비지에프에코머티리얼즈는 제30기(2023년) 3분기 중 (주)케이엔더블유의 보통주식 취득 및 제3자 배정 방식 유상증자에 참여하였습니다. 이로 인하여, (주)케이엔더블유 및 그 종속회사는 당사의 연결종속회사로 편입되었으며, (주)케이엔더블유의 종속회사 중 당사의 주요종속회사에 해당하는 (주)케이엔더블유는 전자/자동차부품소재 사업부문으로, (주)비지에프에코스페셜티는 반도체소재 사업부문으로 구분하여 기재하였습니다. (주)케이엔더블유 관련 연결 편입효과가 연결기준 손익계산서에 반영된 시점은 제30기(2023년) 4분기입니다.

주1) 당사의 종속회사 (주)신일테크와 계열회사 (주)제이에코사이클이 2023년 4월 1일을 합병기일로 합병을 완료하였습니다. 해당 합병으로 인해 (주)신일테크는 소멸하였고, 존속법인인 (주)제이에코사이클은 사명을 (주)비지에프에코사이클로 변경하였습니다.

주2) 대원케미칼(주)는 2024년 10월 31일 당사의 종속회사로 편입되었으며, 연결 편입효과가 연결기준 시점은 2024년 11월 1일 입니다.

주3) 당사는 2024년 6월 13일 이사회에서 (주)비지에프네트웍스를 (주)비지에프리테일에 매각하기로 결정하였으며, 2024년 7월 1일 주식매각을 완료하였습니다. 이에 (주)비지에프네트웍스는 연결대상 종속회사에서 제외되었습니다. (주)비지에프네트웍스 지분 매각에 따라 중단사업으로 분류하여 전년동기실적을 재작성하였으며, 제29기 재무정보는 재작성되지 않았습니다.

■ 지주회사

[투자사업, (주)비지에프]

나. 판매경로

해당사항 없습니다.

■ 주요 종속회사

[소재/화학 사업, (주)비지에프에코머티리얼즈 및 그 종속회사]

가. 매출실적

| (단위 : 천원) |

| 사업부문 | 매출유형 | 품목 | 구분 | 제28기 | 제27기 | 제26기 |

|---|---|---|---|---|---|---|

| 소재/화학 | 제품 등 | PA66 | 내수 | 72,689,428 | 55,239,579 | 62,232,012 |

| 수출 | 36,146,972 | 59,152,102 | 65,567,685 | |||

| 계 | 108,836,400 | 114,391,681 | 127,799,697 | |||

| PA6 | 내수 | 54,432,632 | 42,188,110 | 39,075,230 | ||

| 수출 | 25,742,329 | 32,259,802 | 30,172,269 | |||

| 계 | 80,174,961 | 74,447,912 | 69,247,499 | |||

| PP | 내수 | 29,566,743 | 23,553,637 | 22,477,277 | ||

| 수출 | 18,405,048 | 24,967,205 | 31,697,167 | |||

| 계 | 47,971,791 | 48,520,842 | 54,174,444 | |||

| 기타 | 내수 | 39,447,141 | 14,179,558 | 8,431,297 | ||

| 수출 | 9,420,465 | 9,032,209 | 3,648,654 | |||

| 계 | 48,867,606 | 23,211,767 | 12,079,951 | |||

| 합계 | 내수 | 196,135,944 | 135,160,884 | 132,215,816 | ||

| 수출 | 89,714,814 | 125,411,318 | 131,085,775 | |||

| 계 | 285,850,758 | 260,572,202 | 263,301,591 | |||

나. 판매경로 및 판매방법, 전략

(1) 판매경로

- 국내판매 : 고정거래선 및 실수요자를 통한 직주문 판매 : 약 54%

└ Order 접수 → 재고판매 또는 생산판매→ 인도

- 수출 : 고정거래선등 신용장 및 로칼을 통한 수출판매 : 약 46%

└ Order 접수 → 재고판매 또는 생산판매→ 선적 → Buyer 인도

(2) 결제조건

- 국내판매 : 당월 또는 익월 현금판매 및 1 ~ 4 개월 어음결제 조건

- 수 출 : L/C에 의한 At Sight, Usance 거래, T/T에 조건에 의한 판매

(3) 판매전략

- 우량 거래처를 바탕으로 내수 판매기반의 안정화

- 시장조사를 통해 신규거래선 개발

- 수출 시장의 시장 다변화 추진

다. 주요 매출처

- 매출액의 10% 이상을 차지하는 외부 고객과 관련된 매출비중은 다음과 같습니다.

| 구분 | 제28기 | 제27기 | 제26기 |

|---|---|---|---|

| 고객 A | 17.74% | 21.07% | 20.86% |

[전자/자동차부품소재 사업, (주)케이엔더블유 및 그 종속회사]

가. 매출실적

| (단위: 천원, %) |

| 업부문 | 매출 유형 |

품목 | 제24기 (당기) | 제23기(전기) | 제22기(전전기) | |

| 금액 | 금액 | 금액 | ||||

| 전자부품소재 | 제품 | 보호필름,DOF,광학필름코팅등 | 내수 | 3,393,709 | 3,819,926 | 4,382,374 |

| 해외 | 158,567 | 73,661 | 91,950 | |||

| 계 | 3,552,276 | 3,893,587 | 4,474,324 | |||

| 상품 | POP라벨 등 | 내수 | 82,498 | 149,353 | 306,486 | |

| 해외 | - | 3,052 | - | |||

| 계 | 82,498 | 152,405 | 306,486 | |||

| 자동차부품소재 | 제품 | 자동차내장재 | 내수 | 17,527,474 | 17,322,724 | 14,515,882 |

| 해외 | 5,776,260 | 5,963,419 | 10,977,688 | |||

| 계 | 23,303,734 | 23,286,143 | 25,493,570 | |||

| 상품 | 자동차내장재 | 내수 | - | - | - | |

| 해외 | 3,697,240 | 2,867,067 | - | |||

| 계 | 3,697,240 | 2,867,067 | - | |||

| 기타 | 자동차내장재 | 내수 | - | - | - | |

| 해외 | - | 2,601 | - | |||

| 계 | - | 2,601 | - | |||

| 합계 | 내수 | 21,003,681 | 21,292,003 | 19,204,742 | ||

| 해외 | 9,632,067 | 8,909,800 | 11,069,638 | |||

| 합계 | 30,635,748 | 30,201,803 | 30,274,380 | |||

[반도체소재 사업, (주)비지에프에코스페셜티]

가. 매출실적

| (단위: 천원, %) |

| 사업부문 | 매출 유형 |

품목 | 제24기(당기) | 제23기(전기) | 제22기(전전기) | |

|---|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | ||||

|

반도체 소재 |

제품 |

반도체용 특수가스 |

내수 | 26,972,145 | 39,555,481 | 43,348,114 |

| 해외 | 14,758,961 | 14,039,243 | 12,636,965 | |||

| 계 | 41,731,106 | 53,594,724 | 55,985,079 | |||

| 상품 | 선박용 단열재 등 |

내수 | 4,545,820 | 10,492,760 | 8,659,396 | |

| 해외 | 476,680 | 116,273 | 365,366 | |||

| 계 | 5,022,500 | 10,609,033 | 9,024,762 | |||

| 기타 | CERs, 용역 | 내수 | 1,074,280 | 964,152 | 4,297,492 | |

| 해외 | - | - | - | |||

| 계 | 1,074,280 | 964152 | 4297492 | |||

| 합계 | 내수 | 31,517,965 | 51,012,393 | 56,305,002 | ||

| 해외 | 15,235,641 | 14,155,516 | 13,002,331 | |||

| 합계 | 46,753,606 | 65,167,909 | 69,307,333 | |||

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

가. 매출실적

| (단위 : 백만원) |

| 사업부문 | 회사명 | 매출 유형 | 품 목 | 제8기 (2024년) |

제7기 (2023년) |

제6기 (2022년) |

|---|---|---|---|---|---|---|

| 금액 | 금액 | 금액 | ||||

|

편의점 |

(주)비지에프리테일 | 상품 | 직영/가맹점 상품 판매 | 7,492,591 | 7,083,352 | 6,603,039 |

| 상품 외 | 용역 (가맹점), 기타수수료 |

1,099,545 | 1,048,350 | 974,734 | ||

| 소계 | 8,592,136 | 8,131,702 | 7,577,773 | |||

| 물 류 | (주)비지에프로지스 | 상품 | 상품 판매 | 21 | - | - |

| 상품 외 | 용역, 기타수수료 | 333,794 | 309,234 | 275,512 | ||

| 소계 | 333,815 | 309,234 | 275,512 | |||

| 광고/택배/ 전자상거래 (주1) |

(주)비지에프네트웍스 | 상품 외 | 택배 | 25,123 | - | - |

| 광고 | 7,986 | - | - | |||

| 기타 | 7,815 | - | - | |||

| 소계 | 40,924 | - | - | |||

| 기타부문 | (주)씨펙스로지스틱 (주)비지에프푸드 (주)비지에프휴먼넷 |

상품 | 상품/제품 판매 | 250,559 | 233,863 | 199,436 |

| 상품 외 | 임대/기타 | 23,182 | 21,782 | 16,719 | ||

| 소계 | 273,741 | 255,645 | 216,155 | |||

| 합 계 | 9,240,616 | 8,696,581 | 8,069,440 | |||

| 내부거래제거 | (541,859) | (501,827) | (453,671) | |||

| 합 계 (내부거래 제거 후) |

8,698,757 | 8,194,754 | 7,615,769 | |||

주1) (주)비지에프네트웍스가 2024년 7월 1일 (주)비지에프리테일의 종속회사로 편입되었으며, 연결 편입효과가 반영되는 시점은 제8기(2024년) 3분기입니다.

나. 판매경로와 판매 방법, 전략

[편의점 사업, (주)비지에프리테일]

(1) 판매경로

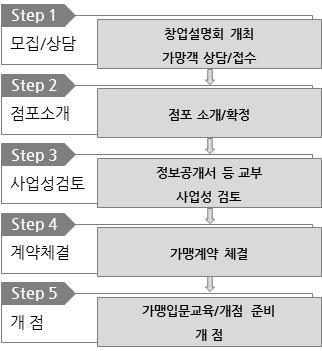

(주)비지에프리테일이 가맹점을 모집하는 경로는 다음과 같습니다.

|

|

가맹점 모집경로 |

이와 같은 과정을 거쳐 모집된 가맹점포 및 직영점포를 통하여 일반 소비자들을 대상으로 상품 판매가 이루어지게 됩니다.

(2) 판매 방법 및 조건

판매방법은 점포에서의 소비자 대면 판매로 현금, 신용카드, 상품권 등의 결제수단을사용하고 있습니다.

(3) 판매전략

상권 내에서 가장 운영력이 좋은 점포를 구현하고자 영업SC(Store Consultant)를 통하여 가맹점사업자의 점포 운영을 컨설팅해주고 있습니다. 가맹본부는 입지에 맞는 점포 모델을 개발하고, 다양한 PB상품과 서비스상품, CU멤버쉽 등을 활용하여, 가맹점사업자의 매출 향상을 지원해 주고 있으며, 또한 점포 운영이 편리할 수 있도록 각종 시스템을 지원하고 있습니다.

[물류 사업, (주)비지에프로지스]

(1) 판매경로

(주)비지에프리테일의 물류 위탁을 통해 전국 가맹점으로의 물류 공급을 진행하고 있습니다.

(2) 판매 방법 및 조건

(주)비지에프리테일 상품의 위탁관리와 편의점 영업을 위한 상품의 공급 및 물류서비스 일체를 제공하여 매출을 발생시킵니다.

(3) 판매전략

(주)비지에프리테일의 성장과 동반하여 성장 및 판매 전략이 가능합니다.

[광고/택배/전자상거래 사업, (주)비지에프네트웍스]

(1) 판매경로

디지털사이니지 광고 사업은 전국에 있는 편의점 등 유동인구가 많은 공공장소를 중심으로 디지털미디어를 설치하여 365일 연중무휴로 광고서비스를 제공하고 있습니다. 비즈메시징 및 모바일상품권 사업은 다양한 판매경로를 확장하고 있고, 편의점 택배 사업은 편의점 외 외부거점을 확보하여 서비스를 제공하고 있습니다.

(2) 판매전략

디지털사이니지 광고 사업은 공공장소 또는 매장에 다양한 디지털 미디어를 설치 운영하여 상품광고 및 다양한 컨텐츠 상품과 결합하여 새로운 형태의 컨텐츠형 광고 상품을 구성합니다.

모바일상품권 사업은 일반 소비자를 대상으로 하는 B2C와 기업 등의 경품 지급, 이벤트 진행 등을 중점으로 하는 B2B 시장으로 나누어 집니다. 당사는 B2B 시장을 중점으로 당사만의 차별화 전략(상품권 이미지에 제휴업체 로고 및 요청 이미지 적용)으로 사업을 확대하고 도모하고 있으며, 또한 모바일상품권과 메시징서비스를 결합한 상품을 구성하여 사업 경쟁력을 강화하고자 노력하고 있습니다.

편의점 택배 사업은 다양한 전자상거래 업체와의 제휴 및 외부거점 확대를 통해 사업을 확대해 나가고 있으며, 신규 서비스 등 플랫폼을 강화하여 내/외부 경쟁력을 확보하고 있습니다.

5. 위험관리 및 파생거래

연결실체는 여러 활동으로 인하여 시장위험(외환위험, 이자율위험 및 가격위험), 신용위험 및 유동성 위험과 같은 다양한 금융위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화 하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

가. 시장위험

(1) 외환위험

연결실체는 수출거래 등 영업활동을 영위하고 있어 외환위험, 특히 주로 미국 달러화와 관련된 환율변동위험에 노출되어 있습니다. 연결실체의 경영진은 각각의 기능통화에 대한 외환위험을 관리하도록 하는 정책을 수립하고 있습니다.

연결실체의 외환위험 관리의 목표는 환율변동으로 인한 불확실성과 손익 변동을 최소화함으로써 기업의 가치를 극대화하는데 있습니다. 보고기간말 현재 다른 모든 변수가 일정하고 주요 외화에 대한 원화의 환율 10% 변동시 환율변동이 세후 이익에 미치는 영향은 다음과 같습니다.

| (단위 : 백만원) |

| 구분 | 환율의 변동 | 세후 이익에 대한 영향 | 자본에 대한 영향 |

|---|---|---|---|

| 제31기 (2024년) |

상승시 | 1,914 | 1,914 |

| 하락시 | (1,914) | (1,914) | |

| 제30기 (2023년) |

상승시 | 184 | 184 |

| 하락시 | (184) | (184) | |

| 제29기 (2022년) |

상승시 | (213) | (213) |

| 하락시 | 213 | 213 |

현재 연결실체가 보유하고 있는 금융상품 중 4,572백만원(전기말:5,088백만원) 규모의 해외채권을 기초자산으로 운용하는 사모펀드 환매가 지연되어 유동성 제한이 발생하였으며, 이로 인해 환헤지가 종료되고 환위험에 노출되어 있습니다. 환포지션이 발생되는 통화는 USD입니다. 이로 인한 환율 10% 변동 시 세전손익에 미치는 영향은 457백만원(전기:509백만원)입니다. 이외 해외자산을 기초로 운용하는 사모펀드는 환율변동으로 인한 불확실성과 손익의 변동을 최소화하여 안정적인 재무활동을 지속하고자 특정 환율에 의해 고정된 원화를 수취하고 외화를 지급하는 통화선도 계약을 맺고 있습니다. 따라서 환율변동이 연결실체의 손익에 미치는 영향은 매우 제한적인 것으로 판단하고 있습니다.

(2) 주가변동위험

보고기간말 현재 연결실체는 KOSPI 주가지수 또는 KOSDAQ 주가지수 중 하나에 속해있는 공개시장에서 거래되는 상장주식을 보유하고 있지 않습니다. 지분증권에 대한 투자로 인한 가격위험을 관리하기 위해 포트폴리오를 분산투자하고 있으며, 포트폴리오의 분산투자는 회사가 정한 한도에 따라 이루어집니다.

당기말 현재 다른 모든 변수가 일정하고 주가지수의 10% 변동시 연결실체의 자본의 변동금액은 없습니다.(전기: 2,103백만원)

(3) 이자율 위험

이자율위험은 미래의 시장이자율 변동에 따라 예금 또는 차입금 등에서 발생하는 이자수익 및 이자비용이 변동될 위험으로써 이는 주로 변동금리부 조건의 예금과 차입금에서 발생하고 있습니다. 연결실체의 이자율위험 관리의 목표는 이자율변동으로 인한 불확실성과 순이자비용의 최소화를 추구함으로써 기업의 가치를 극대화하는데 있습니다.

연결실체는 보고서 작성기준일 현재 변동금리부 차입금을 보유하고 있으므로 이자율 상승시 순이자비용이 증가합니다. 한편, 연결실체는 고금리 차입금 감축, 장단기 차입구조 개선, 변동이자 차입조건의 적정비율 유지, 국내외 금리동향 모니터링 실시, 대응방안 수립 및 변동금리부 조건의 차입금과 예금을 적절히 운영함으로써 이자율 변동에 따른 위험을 최소화하고 있습니다.

보고서 작성기준일 현재 다른 모든 변수가 일정하고 이자율의 0.1% 변동시 연결실체의 세후이익 및 자본에 미치는 영향은 아래 표와 같습니다.

| (단위 : 백만원) |

|

지수 |

세후 이익에 대한 영향 |

자본에 대한 영향 |

||||

|

제31기 |

제30기 |

제29기 |

제31기 (2024년) |

제30기 |

제29기 |

|

|

상승 시 |

(76) |

(35) |

(12) |

(76) |

(35) |

(12) |

|

하락 시 |

76 |

35 |

12 |

76 |

35 |

12 |

나. 신용위험

신용위험은 보유하고 있는 수취채권 및 확정계약을 포함한 거래처에 대한 신용위험뿐 아니라 현금 및 현금성자산 및 금융기관예치금으로부터 발생하고 있으며, 고객의 재무상태 및 과거경험 등을 고려하여 신용을 평가하고 있습니다. 신용한도는 정기적으로 검토되고 있습니다. 당기 중 신용 한도를 초과한 건은 없었으며 경영진은 상기 거래처로부터 의무불이행으로 인한 손실을 예상하고 있지 않습니다.

당기말 현재 신용위험의 최대노출금액은 금융자산의 장부가액(현금 및 지분증권 제외)과 보증금액(연결감사보고서 주석 28 참조)과 같습니다.

① 현금및현금성자산

연결실체의 현금및현금성자산은 모두 신용등급이 우수한 은행과 금융기관에 보유하고 있습니다.

② 매출채권 및 기타채권

연결실체의 신용위험에 대한 노출은 주로 각 고객별 특성의 영향을 받습니다. 연결실체는 신규 고객 검토 시에는 외부 신용기관의 신용등급과 은행의 평가 등을 고려합니다.

연결실체는 관계사를 제외한 고객의 매출채권및기타채권에 대한 최대지급기간을 설정하여 매출채권및기타채권의 신용위험 노출을 제한하고 있으며, 이들로부터 손실은발생하지 않았습니다. 고객에 대한 신용위험 검토 시 신용등급, 부도실적을 통한 신용 보강여부와 연체일을 고려하고 있습니다.

③ 채무증권

연결실체가 투자하는 유동성채무증권 등은 모두 신용등급이 우수한 금융기관에 대한것으로서 신용위험의 익스포저가 제한적이라고 판단하고 있습니다. 연결실체는 투자금융기관의 공표된 외부신용등급을 검토하여 신용위험의 변동을 확인하고 있습니다.

연결실체는 신용평가기관의 최소 AA-(A1)등급 이상인 거래상대방과 채무증권에 투자함으로서 신용위험의 익스포저를 제한하고 있습니다.

다. 유동성위험

연결실체는 미사용 차입금 한도를 적정수준으로 유지하고 영업 자금 수요를 충족시킬 수 있도록 유동성에 대한 예측을 항시 모니터링하여 차입금 한도나 약정을 위반하는 일이 없도록 하고 있습니다. 유동성에 대한 예측 시에는 연결실체의 자금조달 계획, 약정 준수, 연결실체 내부의 목표재무비율 및 통화에 대한 제한과 같은 외부법규나 법률 요구사항이 있는 경우 그러한 요구사항을 고려하고 있습니다.

연결실체의 유동성 위험 분석내역은 다음과 같습니다.

| (단위 : 백만원) |

| 제31기 (2024년) |

1년미만 |

1년에서 |

2년에서 |

5년 초과 |

|

매입채무 |

24,370 | - | - | - |

|

기타금융부채 |

31,662 | 273 | 200 | - |

|

리스부채 주1) |

2,709 | 2,300 | 5,248 | - |

|

차입금 |

98,640 | 2,562 | 1,309 | 9,819 |

|

상환전환우선주부채 주2) |

- | - | - | 16,289 |

|

비지배지분부채 주1) |

- | 25,526 | - | - |

|

합 계 |

157,381 | 30,661 | 6,757 | 26,108 |

주1) 현재가치할인차금을 차감 하기 전의 금액입니다.

주2) 상환우선주부채는 전환가능기간을 고려하여 유동부채로 분류되어 있으나, 중도전환이나 조기상환 없이, 만기 전액 상환되는 것을 가정한 현금흐름입니다. 따라서 조기상환청구권이 행사되어 중도상환되거나 전환되는 경우 현금흐름은 달라질 수 있습니다.

| (단위 : 백만원) |

| 제30기 (2023년) |

1년미만 | 1년에서 2년이하 |

2년에서 5년이하 |

5년 초과 |

|---|---|---|---|---|

| 매입채무 | 25,128 | - | - | - |

| 기타금융부채 | 32,608 | 6,521 | 1,655 | - |

| 리스부채 주1) | 4,307 | 3,751 | 8,565 | 7,800 |

| 차입금 | 43,201 | 117 | 2,093 | 1,258 |

| 상환전환우선주부채 주2) | - | - | - | 16,289 |

| 비지배지분부채 주1) | - | - | 25,526 | - |

| 합 계 | 105,244 | 10,389 | 37,839 | 25,347 |

주1) 현재가치할인차금을 차감하기 전의 금액입니다.

주2) 상환우선주부채는 전환가능기간을 고려하여 유동부채로 분류되어 있으나, 중도전환이나 조기 상환 없이, 만기 전액 상환되는 것을 가정한 현금흐름입니다. 따라서 조기상환청구권이 행사되어 중도상환되거나 전환되는 경우 현금흐름은 달라질 수 있습니다.

| (단위 : 백만원) |

| 제29기 (2022년) |

1년미만 | 1년에서 2년이하 |

2년에서 5년이하 |

5년 초과 |

|---|---|---|---|---|

| 매입채무 | 20,542 | - | - | - |

| 기타금융부채 | 23,917 | 4,621 | - | 1,655 |

| 리스부채 주1) | 3,059 | 2,692 | 8,441 | 9,939 |

| 차입금 | 2,290 | 14,687 | - | - |

| 상환전환우선주부채 주2) | - | - | - | 16,289 |

| 비지배지분부채 주1) | - | - | 25,526 | - |

| 합 계 | 49,808 | 22,000 | 33,967 | 27,883 |

주1) 현재가치할인차금을 차감하기 전의 금액입니다.

주2) 상환우선주부채는 전환가능기간을 고려하여 유동부채로 분류되어 있으나, 중도전환이나 조기상환 없이, 만기 전액 상환되는 것을 가정한 현금흐름입니다. 따라서 조기상환청구권이 행사되어 중도상환되거나 전환되는 경우 현금흐름은 달라질 수 있습니다.

라. 자본위험

연결실체의 자본관리 목적은 계속기업으로서 주주 및 이해당사자들에게 이익을 지속적으로 제공할 수 있는 능력을 보호하고 자본비용을 절감하기 위해 최적 자본구조를 유지하는 것입니다.

연결실체는 부채비율에 기초하여 자본을 관리하고 있습니다. 부채비율(A)은 부채총계를 자본총계로 나누어 산출하고 있습니다.

연결실체의 부채비율은 다음과 같습니다.

| (단위: 백만원) |

|

구 분 |

제31기 |

제30기 |

제29기 (2022년) |

|

부채총계(B) |

319,876 |

270,623 |

201,491 |

|

자본총계(C) |

1,981,103 |

1,900,643 |

1,736,523 |

|

부채비율(A = B / C) |

16.15% |

14.24% |

11.60% |

마. 위험관리

연결실체의 위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율 위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토 및 승인합니다.

바. 파생상품 및 풋백옵션 등 거래 현황

(1) 파생상품

보고서 작성기준일 기준 연결실체는 통화선도, 이자율스왑, 통화스왑과 같은 위험회피수단의 파생상품계약을 체결하고 있지 않습니다.

다만, 연결실체는 종속기업 (주)비지에프에코솔루션이 발행한 상환전환우선주와 관련하여 전환권은 자본으로 분류되었으며, 상환전환우선주에 내재된 상환권 및 주주간계약에 따른 주식매도권(Put option)과 주식매수권(Call option)은 단일의 복합내재파생상품으로 분리하여 파생상품부채로 인식하였습니다.

보고서 작성기준일 기준 연결실체의 종속기업 (주)비지에프에코솔루션이 발행한 상환전환우선주 관련 파생상품부채 내역 및 파생상품손익은 다음과 같습니다.

|

구 분 |

제31기 (2024년) |

제30기 (2023년) |

제29기 (2022년) |

|

기초금액 |

7,222 |

7,625 |

8,016 |

|

취득 |

- |

- |

- |

|

당기손실인식액 |

515 |

(403) |

(391) |

|

기말금액 |

7,737 |

7,222 |

7,625 |

(2) 옵션계약

(2)-1 콜옵션 및 풋옵션 (주요종속회사 (주)비지에프에코머티리얼즈)

종속회사 (주)비지에프에코솔루션이 발행한 상환전환우선주 관련 주요종속회사 (주)비지에프에코머티리얼즈의 옵션계약 내용은 다음과 같습니다.

| 구 분 | 내 용 |

| 주식매도권(Put option) | |

| 보유자 | 더블유더블유지중소중견기업 성장지원 사모투자합자회사 메타 이에스지 제일호 사모투자합자회사 |

| 행사대상 | (주)비지에프에코솔루션 보통주 533,333주 상환전환우선주 266,667주 |

| 행사기간 | 적격상장이 완료되지 못한 경우, 상장완료 목표일(거래종결일로부터 5년이 되는 날)로부터 1년이 되는 날까지 |

| 행사가격 | 취득가액의 연복리 5%(기배당액 및 기타 수령한 금원 차감) |

| 주식매수권(Call option) | |

| 보유자 | (주)비지에프에코머티리얼즈 |

| 행사대상 | (주)비지에프에코솔루션 보통주 177,777주 상환전환우선주 88,888주 |

| 행사기간 | 거래종결일 이후 2년이 경과하는 날로 부터 1년간 |

| 행사가격 | 취득가액의 연복리 12%(기배당액 및 기타 수령한 금원 차감) |

■ 주요 자회사

[편의점 사업, (주)비지에프리테일]

연결실체는 여러 활동으로 인하여 시장위험(외환위험, 가격위험 및 이자율위험), 신용위험 및 유동성위험과 같은 다양한 금융 위험에 노출되어 있습니다. 연결실체의 전반적인 위험관리정책은 금융시장의 예측불가능성에 초점을 맞추고 있으며 재무성과에 잠재적으로 불리할 수 있는 효과를 최소화하는데 중점을 두고 있습니다.

위험관리는 이사회에서 승인한 정책에 따라 이루어지고 있습니다. 이사회는 전반적인 위험관리에 대한 문서화된 정책, 외환위험, 이자율위험, 신용위험, 파생금융상품과 비파생금융상품의 이용 및 유동성을 초과하는 투자와 같은 특정 분야에 관한 문서화된 정책을 검토하고 승인합니다.

가. 시장위험과 위험관리

(1) 외환위험

연결실체의 영업은 대부분 국내에서 이루어지기 때문에 연결실체에 노출된 환율변동위험은 유의적이지 않습니다.

연결실체는 당기말 현재 27,769백만원 규모의 외화정기예금 등을 외화로 보유하고 있으며, 이와 관련된 환위험에 노출되어 있습니다. 환포지션이 발생되는 통화는 USD입니다. 환율 10% 변동 시 세전 손익에 미치는 영향은 2,777백만원 입니다.

상기 내역에 대한 환율변동위험은 유의적이지 않을 것으로 판단하고 있습니다.

(2) 가격위험

연결실체는 연결재무상태표 상 당기손익인식금융자산 및 기타포괄-공정가치 금융자산으로 분류되는 연결실체 보유 채무상품 등의 가격위험에 노출되어 있습니다. 연결실체는 상품가격위험에는 노출되어 있지 않습니다. 금융상품 등에 대한 투자로 인한 가격위험을 관리하기 위해 연결실체는 포트폴리오를 분산투자하고 있으며 포트폴리오의 분산투자는 연결실체가 정한 한도에 따라 이루어집니다.

보고기간말 현재 당기손익인식금융자산 및 기타포괄-공정가치 금융자산의 공정가치가 10% 변동시 연결실체의 세후이익과 자본에 미치는 영향은 아래 표와 같습니다.

| (단위 : 백만원) |

| 지수 | 세후 이익에 대한 영향 | 자본에 대한 영향 | |||||