|

|

2025 03 18_대표이사 등의 확인_1 |

사 업 보 고 서

(제 31 기)

| 사업연도 | 2024년 01월 01일 | 부터 |

| 2024년 12월 31일 | 까지 |

| 금융위원회 | |

| 한국거래소 귀중 | 2025년 3월 18일 |

| 제출대상법인 유형 : | 주권상장법인 |

| 면제사유발생 : | 해당사항 없음 |

| 회 사 명 : | (주)서린바이오사이언스 |

| 대 표 이 사 : | 황 을 문, 강 미 옥 |

| 본 점 소 재 지 : | 경기도 성남시 분당구 대왕판교로 700 (삼평동) |

| 코리아바이오파크 A동 4층 | |

| (전 화) 031-628-3000 | |

| (홈페이지) http://www.seoulin.co.kr | |

| 작 성 책 임 자 : | (직 책) 부사장 (성 명) 남 찬 우 |

| (전 화) 1670-5911 | |

【 대표이사 등의 확인 】

|

|

2025 03 18_대표이사 등의 확인_1 |

I. 회사의 개요

1. 회사의 개요

1. 연결대상 종속회사 개황(연결재무제표를 작성하는 주권상장법인이 사업보고서, 분기ㆍ반기보고서를 제출하는 경우에 한함)

연결대상 종속회사 현황(요약)

| (단위 : 사) |

| 구분 | 연결대상회사수 | 주요 종속회사수 |

|||

|---|---|---|---|---|---|

| 기초 | 증가 | 감소 | 기말 | ||

| 상장 | - | - | - | - | - |

| 비상장 | 3 | - | 1 | 2 | - |

| 합계 | 3 | - | 1 | 2 | - |

| ※상세 현황은 '상세표-1. 연결대상 종속회사 현황(상세)' 참조 |

1-1. 연결대상회사의 변동내용

| 구 분 | 자회사 | 사 유 |

|---|---|---|

| 신규 연결 |

- | - |

| - | - | |

| 연결 제외 |

(주)제노자임 | 보유지분 전액 처분 |

| - | - |

2. 회사의 법적, 상업적 명칭

당사의 명칭은 '주식회사 서린바이오사이언스'라고 표기합니다. 또한 영문으로는

Seoulin Bioscience Co.,Ltd.(약호 SLB)라 표기합니다.

3. 설립일자 및 존속기간

당사는 1984년 4월 2일에 서린과학으로 창업하였으며, 1994년 1월에 (주)서린과학으로 법인전환하였고, 2000년 4월에 (주)서린바이오사이언스로 법인명을 변경하였으며, 2005년 10월 25일에 발행주식을 한국거래소가 개설하는 코스닥시장에 상장한 주권상장법인입니다.

4. 본사의 주소, 전화번호 및 홈페이지

주 소 : 경기도 성남시 분당구 대왕판교로 700 (삼평동) 코리아바이오파크 A동 4층

전 화 : 031-628-3000

홈페이지 : http://www.seoulin.co.kr

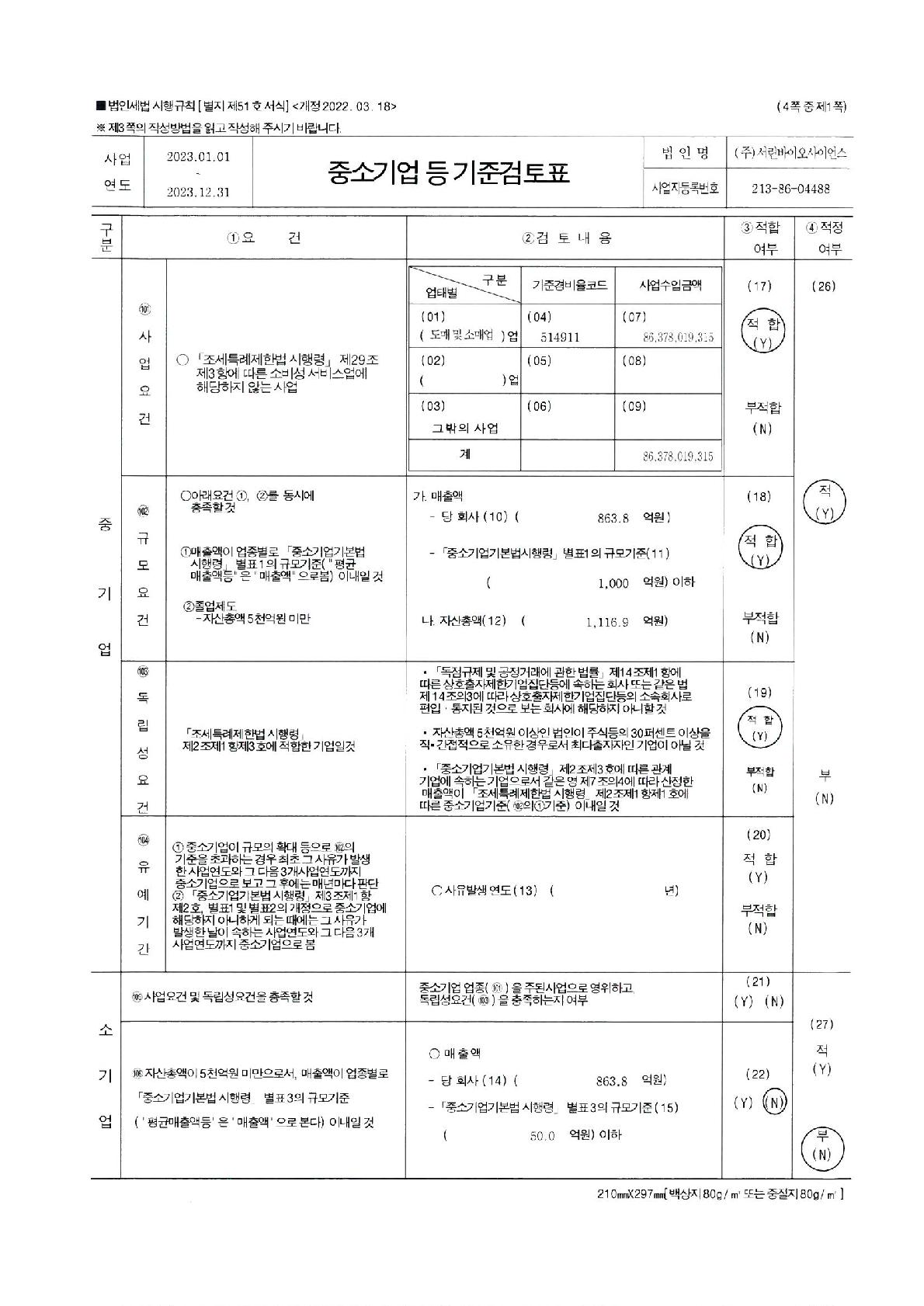

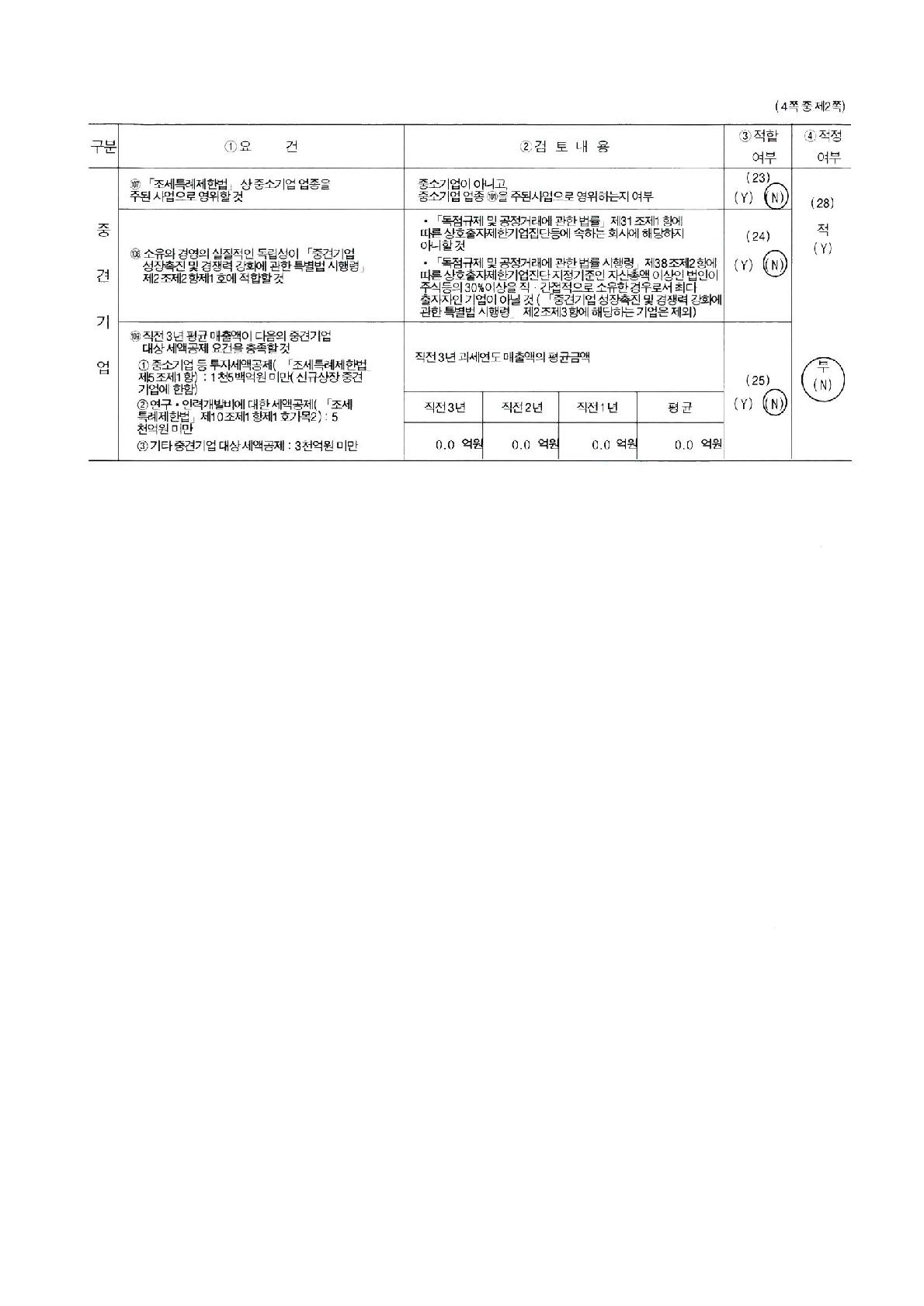

5. 중소기업 등 해당 여부

| 중소기업 해당 여부 | 해당 | |

| 벤처기업 해당 여부 | 미해당 | |

| 중견기업 해당 여부 | 미해당 | |

6. 주요사업의 내용

당사는 최고의 제품과 서비스로 인류의 삶의 질 향상과 생명연장에 기여하는

"Global Total Solutions Provider in Life Science & Healthcare"를 지향합니다.

Bio Industry Total Solutions 제공 사업과 함께 위생/살균 솔루션 제공 사업,

헬스케어 사업을 영위하고 있습니다.

상세내용은 동 공시서류 '사업의 내용'을 참조하시기 바랍니다.

7. 신용평가에 관한 사항당사는 신용평가기관 (주)이크레더블로 부터 신용평가를 받았습니다.

- 평가일 : 2024년 4월 24일

- 신용등급 유효기간 : 2024년 4월 24일 ~ 2025년 4월 23일

- 결산 기준일 : 2023년 12월 31일

- 신용평가전문기관명 : (주)이크레더블

- 기업신용평가등급 : A

8. 회사의 주권상장(또는 등록ㆍ지정) 및 특례상장에 관한 사항

| 주권상장 (또는 등록ㆍ지정)현황 |

주권상장 (또는 등록ㆍ지정)일자 |

특례상장 유형 |

|---|---|---|

| 코스닥시장 상장 | 2005년 10월 25일 | 해당사항 없음 |

2. 회사의 연혁

2-1. 회사의 연혁

공시대상기간(최근 5사업연도) 중 회사의 주된 변동내용은 다음과 같습니다.

특허 및 보유 기술력 내용은 '사업의내용' 특허 보유 목록을 참고해 주시기 바랍니다.

|

1984.04 |

서린과학 창업 |

|

1994.01 |

(주)서린과학으로 법인전환 |

|

2000.04 |

(주)서린바이오사이언스로 사명 변경 |

|

2000.04 |

세계 최초 P.I 개념의 생명과학 연구기자재 제품 "MyLab" 출시 |

|

2000.09 |

2000벤처기업대상 수상 |

|

2000.11 |

서울벤처상 최우수상 수상 |

|

2002.05 |

은탑산업훈장 수훈 (전국 중소기업인 대회) |

|

2003.03 |

모범납세자 표창 (세무서장) |

|

2005.10 |

코스닥시장 상장 |

|

2007.02 |

국내혁신기업 8위 선정 (대한민국 혁신포럼 2007) |

|

2007.09 |

Best 중소기업 11위 선정 (매경 이코노미) |

|

2009.03 |

모범납세자 표창 (기획재정부장관) |

|

2009.06 |

피터드러커 우수혁신상 수상 (피터드러커 소사이어티) |

|

2010.02 |

IMI 지식경영대상 수상 (전경련 국제경영원) |

|

2011.09 |

본점소재지 변경 (경기도 성남시 분당구 대왕판교로 700 (삼평동) 코리아바이오파크 A동 4층) |

|

2012.09 |

알츠하이머형 치매조기진단 키트 개발을 위해 덴마크 코펜하겐대학교와 공동 기술개발 협약 체결 |

|

2013.12 |

메디컬에스테틱 사업 진출을 위한 (주)서린메디케어 지분 인수 |

|

2014.11 |

독서경영 우수직장 선정 (문화체육관광부) |

|

2015.03 |

모범납세자 표창 (기획재정부장관) |

|

2015.10 |

경영혁신형 중소기업 인증 (중소기업청) |

|

2015.11 |

기능성코스메틱 사업 진출을 위한 (주)제노자임 지분 인수 |

|

2015.11 |

경기가족친화 일하기 좋은기업 선정 |

|

2016.05 |

"혈액 miRNA 기반 치매 조기진단 기술 개발" 치매극복기술개발사업 선정 (보건복지부) |

|

2016.06 |

"임신중독증 환자-유래 miRNA을 이용한 조기진단 및 예측의료 키트 개발" 국가연구개발사업 선정(미래창조과학부) |

|

2016.12 |

독서경영 우수직장 선정 (문화체육관광부) |

|

2017.07 |

서린글로벌센터 개소(경기도 화성시 동탄기흥로 593-16 서린글로벌센터) - 제조/연구/물류시설 확충 |

|

2017.09 |

위생&살균 솔루션 바이오장비 제품 출시 '에코트리(ecoTree)' |

|

2017.12 |

글로벌 바이오 헬스케어 비전을 담은 NEW CI 제정 |

|

2017.12 |

인재육성형 중소기업 선정 (중소벤처기업부) |

|

2018.01 |

청년 친화 강소기업 선정 (임금/일생활균형/고용안정 우수) (고용노동부) |

|

2018.02 |

위생&살균 솔루션 바이오장비 'ecoTree(에코트리)' 첫 수출 계약 |

|

2018.03 |

'ecoTree(에코트리)' 환경경영시스템 인증 (ISO 14001:2015) |

|

2018.03 |

'ecoTree(에코트리)' 품질경영시스템 인증 (ISO 9001:2015) |

|

2018.09 |

기술혁신형 중소기업 인증 (중소벤처기업부) |

| 2018.12 |

"멜라닌 색소를 분해하는 천연물 소재를 활용한 미백 원료 및 기능성 화장품 개발" |

|

2019.04 |

"생태모방 기술을 이용한 미생물 담지필터 기반 실내 대기오염물질 저감화기술 개발" 환경기술개발사업 선정 (한국환경산업기술원) |

| 2019.06 | "원수 경도 맞춤형 미산성 차아염소산수 전해용액과 발생장치 개발 및 살균효능 분석" 산학연 Collabo R&D 예비연구 사업 협약 체결 (중소벤처기업부) |

| 2019.12 | 경기도 착한기업 인증 |

| 2020.03 | 부산대학교산학협력단과 AI 개발 연구 계약 체결 |

| 2020.03 | 암백신 신약개발 해외기업 XEME 社 투자 계약 |

| 2020.03 | 치료용 건강기능식품 해외기업 R2T社와 M.O.U 체결 |

| 2020.06 | "원수 경도 맞춤형 미산성 차아염소산수 전해용액과 발생장치 개발 및 살균효능 분석" 산학연 Collabo R&D 사업화R&D(2단계) 사업 협약 체결 (중소벤처기업부) |

| 2021.01 | 청년친화 강소기업 선정 (고용노동부) |

| 2021.03 | 모범납세자 국무총리상 표창 (행정안전부) |

| 2021.03 | 고려대 생명과학대학 대학원생들에게 장학금 수여 |

| 2021.04 | 대표이사 변경 - 황을문 회장/대표이사, 강미옥사장/대표이사 (각자 대표이사) |

| 2021.04 | 특허권 취득 (염화물을 이용한 전기분해용 전극 모듈 및 그 전극 모듈을 이용하는 전해조 모듈) |

| 2021.05 | 한국거래소 소속부 변경 (중견기업부->우량기업부) |

| 2021.03 | 벡톤디킨스코리아(BD바이오사이언스)와 파트너십 체결 |

| 2021.06 | 2021년도 경기도 유공납세자 인증 (경기도지사) |

| 2021.07 | 제놀루션과 NGS기반 코로나변이 유전자 자동분석시스템 사업협약식 체결 |

| 2021.07 | 서린중부지사 개소 (대전 대덕비즈센터) |

| 2021.08 | 기술혁신형 중소기업(이노비즈) 인증 유효기간 연장 |

| 2021.09 | 경영혁신형 중소기업(메인비즈) 인증 유효기간 연장 |

| 2021.11 | 바이오세상과 업무협약 체결 (COVID19 진단키트 생산원료 및 Pre-made buffer 솔루션 등 공급) |

| 2022.03 | 국제학술지에 논문 발표 대학원생에 장학금 수여 |

| 2022.03 | 대체육 생산 기술 사업 진출을 위한 (주)비페코에 투자 |

| 2022.04 |

위생살균소독 가전제품 에코트리-엠(ecoTree®-M) 출시 |

| 2022.05 | 국내 탁송 및 물류 플랫폼 서비스 기업 투자 조합 (더블케이W투자조합) 투자 참여 |

| 2022.08 | 근시 진행 억제제 개발 및 제조 기업 (주)라이트팜텍 투자 |

| 2023.04 | 반도체 바이오 센서기반 바이오분석 기기 개발 기업 (주)솔 투자 |

| 2023.05 | 와상환자용 케어비데 제도/판매기업 투자 조함 (위드윈투자조합69호) 투자 참여 |

| 2023.05 | 프리미엄 공기청정기 '에어글' 국내 공급 계약 |

| 2023.06 | 리튬이온 2차전지용 전해액, 첨가제 등 개발 및 제조 기업 (디비엘엑스밸류신기술사업투자조합) 투자 참여 |

| 2023.12 | 3D데이터 패키징 기술 기반 몰입형 공유 플랫폼 기업 (주)올림플래닛 투자 |

| 2024.07 | 암세포 추적사멸 항암제 개발 및 유전자치료제 개발 기업 (주)휴젝스에 투자 |

| 2024.12 | (주)제노자임 보유지분 전액양도 |

2-2. 회사의 본점소재지 및 그 변경

당사의 본점소재지는 경기도 성남시 분당구 대왕판교로 700 (삼평동) 코리아바이오파크 A동 4층입니다.

※ 제조/물류/연구 R&D 센터는 경기도 화성시 동탄기흥로 593-16 서린글로벌센터 입니다.

2-3. 경영진 및 감사의 중요한 변동

| 변동일자 | 주총종류 | 선임 | 임기만료 또는 해임 |

|

|---|---|---|---|---|

| 신규 | 재선임 | |||

| 2021.03.29 | 정기주총 | 남찬우 사내이사 | 황을문 사내이사/대표이사(각자대표) 강미옥 사내이사/대표이사(각자대표) |

- |

| 2022.03.18 | 정기주총 | 안광기 상근감사 | - | - |

| 2023.03.23 | 정기주총 | - | 이금룡 사외이사 | - |

| 2024.03.28 | 정기주총 | - | 황을문 사내이사/대표이사(각자대표) 강미옥 사내이사/대표이사(각자대표) 남찬우 사내이사 |

- |

주) 보고서 제출일 이후인 2025년 3월 26일 제31기 정기주주총회에서 남찬우 사내이사는 일신상의 사유로 사임예정입니다.

주) 보고서 제출일 이후인 2025년 3월 26일 제31기 정기주주총회에 황국필 사내이사 신규 선임건, 안광기 상근감사 재선임 건이 상정될 예정입니다.

2-4. 최대주주의 변동

최근 5사업연도 중 최대주주의 변동 내역 없습니다.

2-5. 상호의 변경

당사는 1984년 4월 2일에 서린과학으로 창업하였으며, 1994년 1월에 (주)서린과학으로 법인전환하였고, 2000년 4월에 (주)서린바이오사이언스로 법인명을 변경하였습니다.

최근 5사업연도 중 상호의 변경 내역은 없습니다.

2-6. 회사의 업종 또는 주된 사업의 변화

| 사업목적 변경 해당 주주총회 |

사업목적 변경 및 추가 내용 | 변경이유 | 비고 |

|---|---|---|---|

| 제28기 정기주주총회 (2022년 3월 18일) |

<추가내용> - 대체육등 식품의 제조, 가공 및 판매 - 냉동식품류 제조, 가공 및 판매 - 식품첨가물의 제조, 가공 및 판매 - 창고업 - 창고, 물류시설, 장비 임대업 - 냉동, 냉장보관 및 운송업 |

사업영역 확대 | - |

| 제27기 정기주주총회 (2021년 3월 29일) |

<추가내용> - 식품 및 건강기능식품의 수출입업 - 식품 및 건강기능식품 원료의 소분 판매업 |

사업영역 확대 | - |

| 제24기 정기주주총회 (2018년 3월 22일) |

<추가내용> - 환경 및 안전관련 제품 개발, 제조 및 판매 - 발전사업 |

사업영역 확대 | - |

3. 자본금 변동사항

3-1. 자본금 변동추이

| (단위 : 원, 주) |

| 종류 | 구분 | 제31기 (2024년 기말) |

제30기 (2023년 기말) |

제29기 (2022년 기말) |

|---|---|---|---|---|

| 보통주 | 발행주식총수 | 8,900,676 | 8,700,676 | 8,500,676 |

| 액면금액 | 500 | 500 | 500 | |

| 자본금 | 4,450,338,000 | 4,350,338,000 | 4,250,338,000 | |

| 우선주 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 기타 | 발행주식총수 | - | - | - |

| 액면금액 | - | - | - | |

| 자본금 | - | - | - | |

| 합계 | 자본금 | 4,450,338,000 | 4,350,338,000 | 4,250,338,000 |

주) 2025년 3월 26일 개최예정인 제31기 정기 주주총회시 주식배당의 건이 승인될 경우 보통주 200,000주 추가 발행 될 예정입니다. 주식배당의 건이 승인될 경우 주식배당 후 발행 후 발행주식총수는 9,100,676 주 자본금은 4,550,338,000원 입니다.

4. 주식의 총수 등

4-1. 주식의 총수 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주, %) |

| 구 분 | 주식의 종류 | 비고 | |||

|---|---|---|---|---|---|

| 보통주 | - | 합계 | |||

| Ⅰ. 발행할 주식의 총수 | 20,000,000 | - | 20,000,000 | - | |

| Ⅱ. 현재까지 발행한 주식의 총수 | 8,900,676 | - | 8,900,676 | - | |

| Ⅲ. 현재까지 감소한 주식의 총수 | - | - | - | - | |

| 1. 감자 | - | - | - | - | |

| 2. 이익소각 | - | - | - | - | |

| 3. 상환주식의 상환 | - | - | - | - | |

| 4. 기타 | - | - | - | - | |

| Ⅳ. 발행주식의 총수 (Ⅱ-Ⅲ) | 8,900,676 | - | 8,900,676 | - | |

| Ⅴ. 자기주식수 | 464,692 | - | 464,692 | - | |

| Ⅵ. 유통주식수 (Ⅳ-Ⅴ) | 8,435,984 | - | 8,435,984 | - | |

| Ⅶ. 자기주식 보유비율 | 5.2 | - | 5.4 | - | |

주1) 2025년 3월 26일 개최예정인 제31기 정기 주주총회시 주식배당의 건이 승인될 경우 보통주 200,000주 추가 발행 될 예정입니다. 주식배당의 건이 승인될 경우 주식배당 후 발행 후 발행주식총수는 9,100,676 주 / 자본금은 4,550,338,000원 입니다.

주2) 2024년 8월 7일에 자기주식취득신탁계약을 체결하여 총 취득금액 : 994,928,650원 / 총 취득주식수 : 116,049주를 취득했으며 보고서작성일 기준(2024.12.31) 수탁자 보유중입니다. 보고서 제출일(2025.03.18)기준 현재 2025.02.06 신탁계약해지로 116,049주 포함하여 자기주식 총 464,692주 당사 보유중입니다.

4-2. 자기주식 취득 및 처분 현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 주) |

| 취득방법 | 주식의 종류 | 기초수량 | 변동 수량 | 기말수량 | 비고 | ||||

|---|---|---|---|---|---|---|---|---|---|

| 취득(+) | 처분(-) | 소각(-) | |||||||

| 배당 가능 이익 범위 이내 취득 |

직접 취득 |

장내 직접 취득 |

보통주식 | - | - | - | - | - | - |

| - | - | - | - | - | - | - | |||

| 장외 직접 취득 |

보통주식 | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 공개매수 | 보통주식 | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 소계(a) | 보통주식 | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 신탁 계약에 의한 취득 |

수탁자 보유물량 | 보통주식 | - | 116,049 | - | - | 116,049 | - | |

| - | - | - | - | - | - | - | |||

| 현물보유물량 | 보통주식 | 293,246 | - | - | - | 293,246 | - | ||

| - | - | - | - | - | - | - | |||

| 소계(b) | 보통주식 | - | - | - | - | - | - | ||

| - | - | - | - | - | - | - | |||

| 기타 취득(c) | 보통주식 | 45,806 | 9,591 | - | - | 55,397 | 주식배당 단수주 증가 |

||

| - | - | - | - | - | - | - | |||

| 총 계(a+b+c) | 보통주식 | 339,052 | 125,640 | - | - | 464,692 | - | ||

| - | - | - | - | - | - | - | |||

주) 2024년 8월 7일에 자기주식취득신탁계약을 체결하여 총 취득금액 : 994,928,650원 / 총 취득주식수 : 116,049주를 취득했으며 보고서작성일 기준(2024.12.31) 수탁자 보유중입니다. 보고서 제출일(2025.03.18)기준 현재 2025.02.06 신탁계약해지로 116,049주 포함하여 자기주식 총 464,692주 당사 보유중입니다.

4-3. 자기주식 신탁계약 체결ㆍ해지 이행현황

| (기준일 : | 2024년 12월 31일 | ) | (단위 : 원, %, 회) |

| 구 분 | 계약기간 | 계약금액 (A) |

취득금액 (B) |

이행률 (B/A) |

매매방향 변경 | 결과 보고일 |

||

|---|---|---|---|---|---|---|---|---|

| 시작일 | 종료일 | 횟수 | 일자 | |||||

| 신탁 해지 | 2019.06.13 | 2020.06.12 | 2,000,000,000 | 1,989,837,160 | 99.49 | - | - | 2020.06.12 |

| 신탁 해지 | 2019.08.09 | 2020.02.08 | 1,000,000,000 | 802,373,940 | 80.24 | - | - | 2020.02.10 |

| 신탁 해지 | 2024.08.07 | 2025.02.06 | 1,000,000,000 | 994,928,650 | 99.49 | - | - | 2025.02.06 |

1. 자기주식 보유현황 : 다음의 표에 따라 기재한다.

자기주식 보유현황

| (단위 : 주) |

| 취득 방법 |

취득(계약체결)결정 공시일자 | 주식 종류 |

취득 기간 |

취득 목적 |

최초보유 예상기간 |

최초 취득수량 |

변동 수량 | 기말 수량 |

비고 | ||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 처분(-) | 소각(-) | ||||||||||

| 배당가능이익범위이내취득 | 직접 취득 |

- | - | - | - | - | - | - | - | - | - |

| - | - | - | - | - | - | - | - | - | - | ||

| 신탁계약에 의한 취득 |

2019.06.11 | 보통주 | 19.06.30 ~19.07.31 |

주가안정 및 주주가치 제고 | - | 201,000 | - | - | 201,000 | - | |

| 2019.08.08 | 보통주 | 19.08.31 ~20.01.03 |

주가안정 및 주주가치 제고 | - | 92,246 | - | - | 92,246 | - | ||

| 2024.08.07 | 보통주 | 24.08.31 ~24.10.31 |

주가안정 및 주주가치 제고 | - | 116,049 | - | - | 116,049 | - | ||

| 기타 취득 | - | 보통주 | 2014.03 ~2024.03 |

주주가치 제고 | - | 45,806 | 9,591 | - | 55,397 | 주식배당 단수주 증가 |

|

| - | - | - | - | - | - | - | - | - | - | ||

| 총계 | 455,101 | 9,591 | - | 464,692 | - | ||||||

주1) 2024년 8월 7일에 자기주식취득신탁계약을 체결하여 총 취득금액 : 994,928,650원 / 116,049주를 취득했으며 보고서작성일 기준(2024.12.31) 수탁자 보유중입니다. 보고서 제출일(2025.03.18)기준 현재 2025.02.06 신탁계약해지로 116,049주 포함하여 자기주식 총 464,692주 당사 보유중입니다.

2. 자기주식 보유 목적

- 주가안정 및 주주가치 제고

3. 자기주식 취득계획

- 현재 추가 취득계획은 없으며, 향후 필요 시 이사회 사전 승인 후 절차에 맞춰 추진할 계획입니다.

4. 자기주식 처분계획

-현재 처분계획은 없으며, 향후 필요 시 이사회 사전 승인 후 절차에 맞춰 추진할 계획입니다.

5. 자기주식 소각계획

- 현재 소각 계획은 없으며, 향후 필요 시 이사회 사전 승인 후 절차에 맞춰 추진할 계획입니다.

5. 정관에 관한 사항

1. 정관 변경 이력

| 정관변경일 | 해당주총명 | 주요변경사항 | 변경이유 |

|---|---|---|---|

| 2021년 03월 29일 | 제27기 정기주주총회 | 제2조(목적) 제8조의2 (주식 등의 전자등록) 제18조(전환사채의 발행) 제19조(신주인수권부사채의 발행) 제20조(이익참가부사채의 발행) 제21조(교환사채의 발행) 제45조(대표이사의 선임) 제48조(감사의 선임) 부칙 |

- 제2조(목적) : 식품 및 건강기능식품 등 사업목적 추가 - 제8조의2 (주식 등의 전자등록) : 의무등록 대상이 아닌 주식등에 대해서는 전자등록을하지 않을 수 있도록 함 - 제18조(전환사채의 발행), 제19조(신주인수권부사채의 발행), 제20조(이익참가부사채의 발행), 제21조(교환사채의 발행) : 전략적 필요시 신속한 사업확장 추진을 위한 한도 상향 - 제45조(대표이사의 선임) : 공동대표이사 조항 삭제 - 제48조(감사의 선임) : 상법 개정에 따른 조문 정비 - 부칙 : 신설 등 |

| 2019년 03월 21일 | 제25기 정기주주총회 | 제8조(주권의 종류) 제15조(명의개서대리인) 제16조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) 제17조(주주명부의 폐쇄 및 기준일) 제22조(사채발행에 관한 준용규정) 제23조(소집시기) 제24조(소집권자) 제27조(의장) 제37조(이사의 임기) 제38조(이사의 직무) 제41조(이사회의 구성과 소집) 제45조(대표이사의 선임) 제55조(외부감사인의 선임) |

- 제8조(주권의 종류) : 주권 전자등록 의무화에 따라 삭제 (주식ㆍ사채 등의 전자등록에 관한 법률) - 제15조(명의개서대리인), 제16조(주주 등의 주소, 성명 및 인감 또는 서명 등 신고) : 주식 등의 전자등록에 따른 주식사무처리 변경내용 반영 - 제17조(주주명부의 폐쇄 및 기준일), 제22조(사채발행에 관한 준용규정), 제23조(소집시기) - 제24조(소집권자), 제27조(의장), 제37조(이사의 임기), 제38조(이사의 직무), 제41조(이사회의 구성과 소집) : 문구 조정 - 제45조(대표이사의 선임) : 공동대표이사 관련사항 명시 - 제55조(외부감사인의 선임) : 법률 명칭변경에 따른 문구 수정 및 법률 개정사항 반영 |

| 2018년 03월 22일 | 제24기 정기주주총회 | 제2조(목적) 제4조(공고방법) |

- 제2조(목적) : 미래 신성장 사업 추진을 위한 사업목적 추가 |

| 2016년 03월 18일 | 제22기 정기주주총회 | 제8조(주권의 종류) 제12조(주식매수선택권) 제59조(이익배당) |

- 제8조(주권의 종류), 제12조의2(우리사주매수선택권), 제59조(이익배당) : 상법 개정내용 반영 - 제12조(주식매수선택권) : 주식매수선택권 부여대상자 중 제외 대상자 명확화 |

2. 사업목적 현황

| 구 분 | 사업목적 | 사업영위 여부 |

|---|---|---|

| 1 | 과학기자재 제조 및 도매업 | 영위 |

| 2 | 생명공학관련 연구기자재 가공 및 도,소매업 | 영위 |

| 3 | 유전공학 연구용시약 제조가공업 | 영위 |

| 4 | 연구용역사업 | 영위 |

| 5 | 산학연협동을 위한 교육훈련 연수사업 | 영위 |

| 6 | 의약품제조업 | 미영위 |

| 7 | 조사 및 정보문헌 관련서비스업 투자 및 대행업 | 영위 |

| 8 | 경영 컨설턴트업 | 미영위 |

| 9 | 신문사 및 서적출판업 | 영위 |

| 10 | 프로그램 개발사업 | 영위 |

| 11 | 판매 유통 설치운영 및 관리업 | 영위 |

| 12 | 무역업 | 영위 |

| 13 | 부동산 임대사업 | 영위 |

| 14 | 통신판매업 | 영위 |

| 15 | 전자 상거래와 관련된 사업일체 | 영위 |

| 16 | 유전자 검사 사업 | 영위 |

| 17 | 생명공학기술을 이용한 의약품, 의약외품, 식품, 화장품, 농약, 비료제조 및 매매업 | 영위 |

| 18 | 환경관련 사업 | 영위 |

| 19 | 화학 및 생물학적 분석 사업 | 영위 |

| 20 | 의료기기 개발, 제조 및 판매 | 영위 |

| 21 | 환경 및 안전관련 제품 개발, 제조 및 판매 | 영위 |

| 22 | 신재생에너지사업 | 미영위 |

| 23 | 발전사업 | 미영위 |

| 24 | 식품 및 건강기능식품의 연구, 제조, 판매업 | 영위 |

| 25 | 식품 및 건강기능식품의 수출입업 | 미영위 |

| 26 | 식품 및 건강기능식품 원료의 소분 판매업 | 미영위 |

| 27 | 대체육등 식품의 제조, 가공 및 판매 | 미영위 |

| 28 | 냉동식품류 제조, 가공 및 판매 | 미영위 |

| 29 | 식품첨가물의 제조, 가공 및 판매 | 미영위 |

| 30 | 창고업 | 영위 |

| 31 | 창고, 물류시설, 장비 임대업 | 미영위 |

| 32 | 냉동, 냉장보관 및 운송업 | 영위 |

| 33 | 기타 위에 부대되는 사업 | 영위 |

주) 사업영위 여부는 사업추진 현황이 존재하는 경우 "영위"로 기재하였습니다.

주) 상기 사업목적 3, 4, 16, 19는 현재 일시적으로 진행하고 있지 않는 사업이지만 과거에 영위했던 사업이며, 향후에도 진행 가능성이 있는 사업입니다.

주) 상기 사업목적 17은 자회사의 제품을 통해 의약외품, 화장품에 관한 사업을 영위하였습니다.

주) 상기 사업목적 20은 자회사의 피부미용의료기기 제조 및 판매 사업을 포함하며, 당사의 판매 상품 중 의료기기 솔루션이 본 사업에 해당합니다.

주) 상기 사업목적 24에서 26까지는 건강기능식품 사업에 진출하기 위해 2021년 3월 29일 정기 주주총회에서 승인받아 추가되었으며, 사업 추진을 위해 연구 개발 단계에 있습니다.

주) 상기 사업목적 27에서 29까지는 대체육 사업에 진출하기 위해 2022년 3월 18일 정기주주총회에서 승인받아 추가되었고, 관련하여 (주)비페코에 투자하였으며 현재 연구 개발 단계를 진행중입니다.

주) 상기 사업목적 30에서 32까지는 창고 물류업 사업 진출을 위해 2022년 3월 18일 정기주주총회에서 승인받아 추가되었으며, 해당 사업에 대해서는 지속적으로 확장 검토를 진행중입니다.

3-1. 사업목적 변경 내용

| 구분 | 변경일 | 사업목적 | |

|---|---|---|---|

| 변경 전 | 변경 후 | ||

| 추가 | 2021년 03월 29일 | - | 식품 및 건강기능식품의 연구, 제조, 판매업 식품 및 건강기능식품의 수출입업 식품 및 건강기능식품 원료의 소분 판매업 |

| 추가 | 2022년 03월 18일 | - | 대체육등 식품의 제조, 가공 및 판매 냉동식품류 제조, 가공 및 판매 식품첨가물의 제조, 가공 및 판매 창고업 창고, 물류시설, 장비 임대업 냉동, 냉장보관 및 운송업 |

3-2. 변경 사유

3-2-1. 건강기능식품 사업

가. 변경 취지 및 목적, 필요성

건강기능식품의 시장 성장성과 "인류의 삶의 질 향상을 위한 바이오 & 헬스케어 솔루션 제공"이라는 당사의 비전에 따라 건강기능식품 시장에 진출하고자 검토하였으며, 이에 사업목적을 추가하였습니다.

나. 사업목적 변경 제안 주체

주주총회 특별결의 (2021. 03. 29)

다. 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

건강기능식품 시장은 미래성장산업으로 간주되고 있어, R&D 및 제조역량 강화를 통해 장기적인 성장 동력을 확보할 수 있으며, 소비자들에게 브랜드 인지도 확대를 통한 기업에 대한 긍정적 인식 증대 및 기업가치를 증대시킬 것으로 기대하고 있습니다.

3-2-2. 대체육 사업

가. 변경 취지 및 목적, 필요성

대체육 시장의 성장성과 당사의 비전인 "인류의 삶의 질 향상을 위한 바이오 & 헬스케어 솔루션 제공"에 기여하는 신사업에 해당된다고 판단하여 검토하였으며, 이에 사업목적을 추가하였습니다.

나. 사업목적 변경 제안 주체

주주총회 특별결의 (2022년 3월 18일)

다. 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

㈜비페코의 식물성 대체육 제품개발이 완료되면 ㈜서린바이오사이언스에서 판매 및 제품개발 업그레이드 등에 관하여 협력을 통한 시너지를 창출할 것으로 기대되며, 이는 ㈜서린바이오사이언스와의 동반성장에 영향을 미칠 것으로 예측됩니다.

3-2-3. 창고 물류 사업

가. 변경 취지 및 목적, 필요성

당사는 전문적인 물류 서비스를 고객에게 제공하고자하며, 물류프로세스 효율화를 통해 상품의 유통 속도와 정확성을 높이는 동시에 고객만족도 및 경쟁력을 강화시키고자 합니다. 나아가 바이오 업계의 풀필먼트 전문 기업으로 성장하려는 계획으로 신사업진출을 검토하였으며, 이에 사업목적을 추가하였습니다.

나. 사업목적 변경 제안 주체

주주총회 특별결의 (2022년 3월 18일)

다. 해당 사업목적 변경이 회사의 주된 사업에 미치는 영향 등

물류 및 배송시스템은 당사의 기본적인 경영활동에 포함되는 사업으로, 전문적인 물류 서비스를 고객에게 제공하고, 물류프로세스 효율화를 통해 상품의 유통 속도와 정확성을 높이며, 고객만족도 및 경쟁력 증대가 기대 됩니다.

4. 정관상 사업목적 추가 현황표

| 구 분 | 사업목적 | 추가일자 |

|---|---|---|

| 1 | 식품 및 건강기능식품의 연구, 제조, 판매업 식품 및 건강기능식품의 수출입업 식품 및 건강기능식품 원료의 소분 판매업 |

2021.03.29 |

| 2 | 대체육등 식품의 제조, 가공 및 판매 냉동식품류 제조, 가공 및 판매 식품첨가물의 제조, 가공 및 판매 |

2022.03.18 |

| 3 | 창고업 창고, 물류시설, 장비 임대업 냉동, 냉장보관 및 운송업 |

2022.03.18 |

4-1. 건강기능식품 사업

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

21세기 생명공학의 발달, 인류의 수명증가로 인한 인구고령화, 라이프스타일의 변화로 건강에 대한 관심이 더욱 증가하며 시장의 성장이 가속화되는 추세입니다.

또한 코로나19 펜대믹으로 인해 기본적인 건강뿐만 아니라 면역력을 키울 수 있는 건강기능식품에 대한 관심도 증대되고 있습니다. 이렇게 꾸준히 확대되고 있는 건강기능식품의 시장 성장성과 "인류의 삶의 질 향상을 위한 바이오 & 헬스케어 솔루션 제공"이라는 당사의 비전에 따라 건강기능식품 시장에 진출하고자 합니다.

건강기능식품 시장은 미래성장산업으로 간주되고 있어, R&D 및 제조역량 강화를 통해 장기적인 성장 동력을 확보할 수 있습니다. 또한 소비자들에게 브랜드 인지도 확대를 통한 기업에 대한 긍정적 인식 증대 및 기업가치를 증대시킬 것으로 기대하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

식품의약품안전처에 따르면 국내 건강기능식품 생산액은 건강기능식품 제도가 시행된 2004년 2,506억 원에서 2010년에는 제도 도입 이후 처음으로 1조원 시장을 넘어선 것으로 나타났으며 2016년에는 전년대비 17% 증가한 2조1,260억 원으로 2조 원을 넘었으며 2020년에는 3조3,250억 원으로 3조 원을 넘어섰다고 알려져 있습니다. 2021년에는 4조 32억 원으로 4조 원을 넘어섰으며 지난 5년간 연평균 15.9%로 건강기능식품 시장은 지속적으로 성장하고 있는 것으로 나타납니다.

건강기능식품 기능성원료 인정 현황을 분석한 결과, 2004~2022년 동안 가장 많이 인정받은 기능성은 체지방 감소가 106건으로 많았고, 관절ㆍ뼈 건강 75건, 눈 건강 및 피부건강 54건 등이며 간 건강, 기억력 개선, 혈당조절 등의 순이었습니다.

이와 같이 국내 건강기능식품산업은 질병예방을 통한 국민의료비 절감과 건강증진으로 인류의 삶의 질 향상에 기여하는 고부가가치 미래핵심 동력사업이며, 세계 보건산업정책의 새로운 패러다임은 질병의 치료에서 질병예방, 일반식품의 개발은 고부가가치 기능성식품으로 바뀌어 가고 있습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

본 사업과 관련된 자금 소용액은 인건비, 연구장비 및 재료비, 연구활동비 등 총 2억원 가량에 달할 것으로 예상되며, 투자자금 조달은 당사에서 영업활동으로 발생한 자금 등 다양한 조달 방법을 검토 중입입니다. 예상투자회수기간은 연구개발결과에 따라 상이하겠으나, 내부적으로는 3년 이상의 기간이 필요할 것으로 예상하고 있습니다.

4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

현재 서린생명과학연구소에서는 건강기능식품의 소재 확보 관련된 연구개발을 진행중입니다. 인력구성은 약학, 식품공학, 식품영양학 전문 인력으로 구성되어 있습니다. 바이오셀프케어의 KEY-STONE을 전략목표로 바이오셀프케어 평가법 마련, 다양한 천연물 소재의 효능 스크리닝을 토대로 건강기능식품의 소재를 확보를 위한 연구개발 중입니다. 현재는 R&D 단계이므로 매출 발생은 아직 없습니다.

5) 기존 사업과의 연관성

당사는 생명과학분야의 기술을 활용하여 사회적 가치를 창출하고 인류의 건강과 삶의 질을 향상시키는 비전을 가지고 있습니다. 이에 건강기능식품 사업을 통해 인류를 더 건강하고 웰빙의 삶을 추구할 수 있도록 기여하는데 연관성이 있습니다.

6) 주요 위험

현 건강기능식품 시장은 지속 증가되고 있어 중소기업뿐만 아니라 대기업까지 시장에 진출하고 있고 대부분의 제품은 대기업 및 해외제품이 독점하고 있어 기존 제품과의 차별화 및 경쟁력을 높이기 위해 심층적인 연구개발을 통한 개별인증형 원료 확보가 필요합니다.

7) 향후 추진계획

천연물 소재의 효능 스크리닝을 통해 확보한 소재를 활용하여 건강기능식품 공전에 등재되어 있는 기능성 원료와의 시너지 효과를 토대로 특허 등록과 논문 게재하여 연구결과에 대한 신뢰성을 기반으로 제품을 출시하고, 단독 개별인증형 원료 확보를 위한 지속적인 연구개발을 진행할 예정입니다.

가. 전체 진행단계 및 각 진행단계별 예상 완료시기

가-1. 제품 개발

|

추진 목표 |

단계 |

예상완료 시점 |

|---|---|---|

| 건강기능식품 시장성 조사 |

실행 |

- |

| 건강기능식품 컨셉 확정 |

실행 |

- |

| 원료 사용 가능성 확정 |

실행 |

- |

| 시제 요청 및 시제 확인 |

계획 |

검토중 |

| 건강기능식품 유통전문판매업 신고 |

계획 |

검토중 |

가-2. 연구 개발

|

추진 목표 |

단계 |

예상완료 시점 |

|---|---|---|

|

건강기능식품 기능성 연구영역 확정 (체지방 개선, 항산화 개선 부문) |

실행 | - |

| 천연물 기능성 소재 수급 | 실행 | - |

| 기능성 소재 스크리닝 | 실행 | - |

| 세포 독성실험 및 세포 효능실험 | 실행 | - |

| 동물실험 | 계획 | 검토중 |

| 인체적용실험 | 계획 | 검토중 |

나. 향후 1년 이내 추진 예정사항

나-1. 제품 개발

고시형 원료를 활용한 새로운 컨셉의 면역력+피로개선+멘탈건강 (올 인 원)기능성 제품을 개발하기 위하여 컨셉 연구 및 원료 배합비를 설계중이며, 확정된 컨셉을 제품화할 수 있는 건강기능식품 시제품이 출시될 수 있도록 진행 예정입니다.

나-2. 연구 개발

체지방 개선 연구영역에서 탁월한 효능을 가진 후보 기능성 소재가 3건이 확보되어 특허 출원 및 논문 투고 진행할 예정이며, 추가 연구영역인 항산화 개선 기능성 소재를 지속적으로 스크리닝하여 후보군 선정을 통해 개별인정형 원료 등재의 초석을 다질 예정입니다.

다. 조직 및 인력 확보 계획

연구영역 확장 및 건강기능식품 제품화의 강력한 추진을 위해 연구소장 및 연구원 충원 예정입니다.

다. 조직 및 인력 확보 계획

추가 확보 계획은 미정입니다.

8) 미추진 사유

건강기능식품사업은 현재 연구 및 개발 단계로 건강기능식품의 제조, 판매업 등에 관한 사항은 제품 개발완료 경과에 따라 추후 진행할 예정입니다.

4-2. 대체육 사업

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

대체육제품은 동물성 육류 제품을 대체할 수 있는 식물성 단백질 기반의 식품입니다. 대체육은 주로 대두, 밀, 콩, 땅콩, 옥수수, 채소 등을 사용하여 제조되며, 이를 원료로 스테이크, 소시지 등 다양한 종류의 대체육 식품을 제조합니다.

대체육 시장은 가축 생산에 필요한 자원과 에너지 소비를 줄여 온실가스 배출량을 감소시키며, 가축생산으로 인해 파괴되는 자연 생태계를 보호하고, 가축생산에 필요한 물과 자원 에너지 소비를 줄이는 등 환경에 긍정적인 영향을 미칩니다.

이러한 대체육 시장은 최근 몇 년간 빠르게 성장하고 있는 산업으로, 환경파괴를 줄이고 실제 육류에 비해 포화지방 및 콜레스테롤 함량이 낮은 장점이 있어 인류의 건강과 삶의 질 향상에 기여하는 신사업에 해당된다고 판단하여 본사업에 진출을 계획하게 되었습니다.

당사는 3D 푸드 프린팅 기술 기반 친환경 맞춤형 푸드테크기업인 ㈜비페코에 투자하였습니다. ㈜비피코는 식물성 대체육 소재를 개발하고 대체육 생산 3D푸드 프린터를 제작하고 있습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

대체육은 비(非) 동물성 재료로 모양과 식감을 고기와 유사하게 만든 것으로 육류의 유사성을 향상시키기 위해 고깃결, 결착조직, 마블링, 색상변화, 향미 등의 다양한 요소를 부여할 수 있는 차세대 생산 기술을 선점하는 것이 주요과제입니다.

최근 대체육 시장은 급속도로 성장하고 있으며, 대체육 제조기술은 빠르게 발전하고 있습니다. 또한 소비자들의 건강하고 환경 친화적인 제품에 대한 수요가 증가하며 빠르게 성장하고 있습니다.

2022년 기준으로 대체육 글로벌 시장은 전년대비 14%성장하여 약 63억 달러에 이르는 규모로 파악되고 있으며, 국내 대체육시장은 2022년 기준 212억원 규모이며 2025년 한국 대체육 시장은 321억원에 이를 것으로 전망되고 있습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

당사는 2022년 1월과 3월 두차례에 걸쳐, 3D 푸드 프린팅 기술 기반 친환경 맞춤형 푸드테크기업인 ㈜비페코에 7억원 규모의 투자를 진행했으며, 투자자금조달원천은 당사에서 영업활동으로 발생한 자금을 투자하였습니다. 예상투자회수기간은 연구개발 결과에 따라 상이하겠으나, 자체적으로는 5년 이상의 기간이 필요할 것으로 예상하고 있습니다.

4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

현재 ㈜비페코에서는 식품소재 전문 연구원, 생물고분자 공학 전문 연구원, 기구설계 및 제작 전문가 등으로 인력이 구성되어 있습니다.

현재 개발 내용은 습식형 조직화 단백질의 제형화, 지방 유사체 제형화, 3D 푸드 프린팅 기반 스틱형 적층 모듈 개발과 대량생산 시스템 구축을 진행하고 있습니다.

㈜비페코의 2024년도 재무재표 기준 매출액은 73,728,273원이며 ㈜서린바이오사이언스의 직접적 매출 발생은 없습니다.

5) 기존 사업과의 연관성

㈜서린바이오사이언스의 비전은 삶의 질 향상을 위한 바이오 & 헬스케어 솔루션을 제공하는 것입니다. 대체육은 생산 과정에서 육류에 비해 온실가스 배출량과 물 사용량이 적은 점과 농축산업과 관련된 환경적 문제에 대한 대안으로 인식되고 있어 환경문제에 기여할 수 있다고 판단하였으며, 대체육은 실제 육류에 비해 포화지방 및 콜레스테롤 함량이이 낮으며 철분과 단백질 등 영양소가 풍부하다는 장점이 있어 신 사업을 통해 인류의 건강한 삶에 기여할 수 있다고 여겨집니다.

6) 주요 위험

대체육 제조에 사용되는 식물성 원료의 수급이 사료 수요의 급증으로 가격과 공급이 변동될 수 있어 원료 수급이 불안한 점을 꼽을 수 있습니다.

7) 향후 추진계획

㈜비페코는 제조 기술의 특허 확보, B2C 제품군의 다양화, 다품종의 HMR 및 레토르트 제품 개발 및 사업군 확장을 통해 국내 다수의 식품기업에 식물성 대체육을 판매할 계획입니다. ㈜비페코의 제품개발이 완료되면 ㈜서린바이오사이언스에서 판매 및 제품개발 업그레이드 등에 관하여 협력을 통한 시너지를 낼 수 있는 방향을 모색할 예정입니다.

가. 전체 진행단계 및 각 진행단계별 예상 완료시기

|

제품개발단계(~2023) |

- 제품 개발 완료 - 선행 연구자료를 바탕으로 2.0버전 고도화 연구 - 국내 영업 판매 계획 - 지적재산권 출원 |

|

시장진입단계(2023~2024) |

- 국내 시장 전면 확대 - 각종 인허가 획득 - 생산계획 확립 - 제품 2.0 버전 출시 |

|

시장확장단계(2025~) |

- 해외 제품 안전성 인증 - 해외시장 진출 - 지속적 연구 개발과 신제품 준비 |

나. 향후 1년 이내 추진 예정사항

- 제품 개발 완료

- 선행 연구자료를 바탕으로 2.0버전 고도화 연구

- 국내 영업 판매 계획

- 지적재산권 출원 및 각종 인허가 획득

- 제품 2.0 버전 출시 계획 등

다. 조직 및 인력 확보 계획

추후 연구 개발 및 출시 상황에 따라 추가 연구원을 확보 할 계획입니다.

8) 미추진 사유

대체육 등 식품의 제조, 가공 및 판매 / 냉동식품류 제조 가공 사업은 ㈜비페코의 제품 개발완료에 따라 추후 진행할 예정입니다.

4-3. 창고 물류 사업

1) 그 사업 분야(업종, 제품 및 서비스의 내용 등) 및 진출 목적

당사는 고객들의 구매 수요에 실시간으로 대응할 수 있도록 적정 안전재고를 확보하고, 판매 솔루션 특성에 따라 실온, 냉장(4℃), 냉동(-20℃, -70℃) 보관시스템을 각각 운영하고 있습니다. 여기에 저온 특수배송 물류시스템과 고객주문에 신속하고 정확하고 안전하게 배송 할 수 있는 시스템을 구축하여 고객가치를 증대시키고 있습니다.

따라서 전문적인 물류 서비스를 고객에게 제공하고, 물류프로세스 효율화를 통해 상품의 유통 속도와 정확성을 높이는 동시에 고객만족도 및 경쟁력을 강화시키며, 나아가 바이오 업계의 풀필먼트 전문 기업으로 성장하려는 계획으로 신사업을 검토했습니다.

2) 시장의 주요 특성ㆍ규모 및 성장성

창고물류사업은 제품의 안전한 입고, 보관, 피킹, 포장, 적재, 배송 등의 프로세스에서 중요한 역할을 수행하며, 기업들이 고객 서비스와 비용 효율성을 개선하는 데에 큰 기여를 합니다. 따라서 효율적인 창고물류사업 운영은 기업의 경쟁력 강화에 기여하며 성공적인 물류 관리에 필수적이며 물류 비용 절감과 제품 배송 속도 개선 등을 통해 고객 만족도를 높이고 경쟁력을 강화시킬 수 있습니다.

글로벌 물류 시장의 규모는 매년 7.3%가량 성장하여 2026년에는 16조 4000억 달러로 성장할 것으로 전망되고 있습니다.

전자상거래 산업의 급성장과 코로나19 펜데믹의 영향으로 온라인 쇼핑이 증가하면서 창고물류사업의 수요가 증가하고 있습니다. 또한 글로벌 물류 시스템의 개선과 자동화 기술의 도입으로 효율성이 증가하고 있으며, 이러한 요인들이 창고물류사업 시장의 성장을 촉진하고 있습니다.

3) 신규사업과 관련된 투자 및 예상 자금소요액(총 소요액, 연도별 소요액), 투자자금 조달원천, 예상투자회수기간 등

당사는 기존의 동탄 서린글로벌센터내 위치한 서린물류센터와 더불어 2023년 5월부터 인근에 소재한 물류센터를 임대하여 창고 물류사업을 확장하여 운영하고 있습니다.

상온, 냉장, 냉동 보관 창고 및 인건비, 기타 부대 비용으로 년간 약 3억원의 비용이 소요될 것으로 분석되고 있으며, 자금 조달 원천은 당사에서 영업활동으로 발생한 자금입니다. 투자회수는 매월 발생하는 영업이익으로 즉시 반영되고 있습니다.

4) 사업 추진현황(조직 및 인력구성 현황, 연구개발활동 내역, 제품 및 서비스 개발 진척도 및 상용화 여부, 매출 발생여부 등)

기존의 동탄 서린글로벌센터내 위치한 서린물류센터와 더불어 2023년 5월부터 인근에 소재한 물류센터를 임대하여 창고 물류사업을 확장 운영하였습니다.

바이오제품 물류관리 특성과 콜드체인의 특수성을 감안하여 당사는 365일 상온, 냉장, 냉동, 항온/항습, 초저온의 온도관리 운영시스템을 가동하여 운영하고 있습니다. 또한 서울 및 수도권 내 권역별 배송차량 5대를 운영하여 신속한 고객응대 서비스를 진행하고 있습니다.

조직 및 인력구성 현황은 물류 기획, 입고 파트, 출고 파트, 배송 파트, 물류센터 관리 파트 등으로 구성되어 총 13명으로 구성되어 있습니다.

5) 기존 사업과의 연관성

당사는 국가연구기관, 대학, 연구소, 병원을 비롯한 바이오산업의 연구자들에게 연구개발에 필요한 시약, 기기, 소모품 등을 공급하는 Life science total solutions를 제공합니다. 이에, 물류 및 배송시스템은 당사의 기본적인 경영활동에 포함되는 사업으로, 전문적인 물류 서비스를 고객에게 제공하고, 물류프로세스 효율화를 통해 상품의 유통 속도와 정확성을 높이며, 고객만족도 및 경쟁력을 강화시켜 나가는데 깊은 연관성이 있습니다.

6) 주요 위험

창고물류사업은 비용에 대한 부담과 치열한 경쟁시장에서 시장점유율을 유지 및 확대하기위한 전략이 필요하며 이를 위해 최상의 물류시스템 운영 기술과 서비스 도입, 가격 경쟁 등이 시장 위험 요인이라고 판단됩니다.

7) 향후 추진계획

당사는 사업년도에 확장한 자체 물류센터와 더불어 제3자물류사업 (물류시설 임대 및 물류대행 사업)운영에 대한 의지를 가지고 있습니다. 이에 대해 시장상황을 고려하여 시설확장에 대한 검토를 지속적으로 진행할 것이며, IT 인프라 시스템 향상을 통한 바이오 물류 및 배송 전문 사업 영역을 확대하여 바이오 물류의 선두기업이 되고자 합니다.

가. 전체 진행단계 및 각 진행단계별 예상 완료시기

- 창고 물류 시설 확대 : 2023년 5월부터 인근에 소재한 물류센터를 임대하여 창고 물류사업을 확장 운영중

- 창고 물류시설 임대 및 물류대행 사업 : 검토중 (시설확장, IT인프라 구축 운송 시스템, 관련 인프라 비용, 관리 및 운영비용 등) 시장상황 고려하여 추진에 대한 검토 진행 예정

나. 향후 1년 이내 추진 예정사항

창고 물류시설 임대 및 물류대행 사업 : 검토중

시설확장, IT인프라 구축 운송 시스템, 관련 인프라 비용, 관리 및 운영비용 등 시장상황 고려하여 추진에 대한 검토 진행 예정입니다.

다. 조직 및 인력 확보 계획

추가 확보 계획은 미정입니다.

8) 미추진 사유

상기에 기재한 바와 같이 당사업년도에 창고 물류센터를 확장하였으나, 창고 물류시설 임대 및 물류대행 사업은 현재 지속 검토중입니다. 이를 진행하기 위해서는 시설확장, IT인프라 구축, 운송 시스템 및 관련 인프라 비용, 관리 및 운영비용 등의 비용의 검토가 필요합니다. 이에 따라 시장상황을 고려하여 지속적으로 추진 검토를 진행할 예정입니다.

II. 사업의 내용

1. 사업의 개요

당사는 최고의 제품과 서비스로 인류의 삶의 질 향상과 생명연장에 기여하는 "Global Total Solutions Provider in Life Science & Healthcare"를 지향합니다.

Bio industry Total Solutions 제공 사업과 함께 위생/살균 솔루션 제공 사업, 자회사를 통해 헬스케어 사업을 영위하고 있으며, 당사 및 종속회사의 사업부문별 현황을 요약하면 아래와 같습니다.

|

주요 사업 부문 |

내용 |

사업주체 (당사 및 종속회사) |

|

Bio Industry total solutions 사업 |

바이오 의약품, 바이오 신약, 기초과학, 진단 등 |

㈜서린바이오사이언스 |

|

위생/살균 솔루션 |

위생 살균 소독수 제조장치 제조 |

㈜서린바이오사이언스 |

|

헬스케어 |

피부미용의료기기 제조 |

㈜서린메디케어 (지분율 73.5%) |

주) 기능성 코스메틱/ 화장품 제조사업을영위하던 (주)제노자임의 지분 전액을 처분하여 연결대상 종속기업에서 제외되었습니다.

당사 및 종속회사의 주요 상품/제품/서비스의 매출액과 그 비율은 아래와 같습니다.

|

(단위 : 백만원) |

|

주요 사업 부문 |

구분 |

상품/제품/서비스 항목 |

매출액 |

비율 |

비고 |

|

| Bio Industry total solutions 사업 |

상품, 제품, 서비스 |

바이오 의약품, 바이오 신약, 기초과학, 진단 등 |

72,977 | 96.77% |

- |

|

|

위생/살균 솔루션 사업 |

제품, 상품 |

위생 살균 소독수 제조장치 제조 |

9 | 0.01% |

- |

|

|

헬스케어 |

메디컬 에스테틱 |

상품, 제품, 서비스 |

피부미용의료기기 |

2,307 | 3.06% |

- |

|

기능성 코스메틱 |

제품 |

기능성 화장품 |

- | 0.00% |

- |

|

|

기타 |

임대 매출 |

임대 매출 |

117 | 0.16% |

- |

|

|

합 계 |

75,410 | 100.00% |

- |

|||

[Bio industry total solutions 사업]

바이오산업은 생명공학 기술을 활용하여 의약품, 의료기기, 식품, 화학, 에너지, 환경 등 다양한 분야에서 유용한 부가가치를 생산하는 산업입니다. 바이오산업은 전문인력을 필요로 하는 기술 집약적 지식 기반 산업으로, 질병치료, 건강증진, 환경보호 나아가 식량 생산까지 인류가 직면한 주요 과제 해결에 중요한 역할을 수행합니다.

바이오산업은 크게 의약 및 보건의료 분야에 해당하는 Red Bio(레드 바이오), 식품ㆍ 종자 등 바이오 농업 분야에 해당하는 Green Bio(그린 바이오), 에너지ㆍ소재 등 바이오 화확 및 환경 분야에 해당하는 White Bio(화이트 바이오)로 구분됩니다.

국내에서는 생명공학기술을 기술표준원에서 제정한 국제표준 바이오산업 분류에 따라 8가지(바이오의약산업, 바이오화학ㆍ에너지산업, 바이오식품산업, 바이오환경산업, 바이오의료기기산업, 바이오장비 및 기기산업, 바이오 자원산업, 바이오서비스산업) 로 분류하고 있으며, 당사는 바이오산업 전 분야에 필요한 토탈 솔루션을 제공하고 있습니다.

이 가운데 당사는 '바이오의약품 개발에 필요한 원부재료 공급사업'과 '생명과학 기초연구 분야에 필요한 시약/장비 공급 사업'으로 구분지어 사업의 개요 및 내용에 대해 안내하고자 합니다.

(1) 바이오의약품 개발 원부재료 공급사업

바이오의약품은 실용화되기까지 엄격한 규제가 적용되는 인허가 단계를 포함한 여러단계의 개발 과정이 필요하며, 이를 위해 각 단계별로 대규모 연구개발비 투자가 소요되고, 최종적인 기술의 실용화까지 장기간이 소요되는 특성을 가지고 있습니다. 의약품을 개발한다는 측면에서 넓게는 제약산업의 범주에 속하며, 무형가치의 투입으로 고부가가치를 창출하는 대표적인 지식산업입니다.

당사는 바이오제약사들이 면역세포치료제, 유전자치료제, 항체의약품, 단백질의약품, 백신, 바이오시밀러 등의 바이오의약품을 안전하고, 신속하고, 경제적으로 개발 및 생산할 수 있도록 연구단계부터 전임상, 임상, 생산공정에 필요한 원부재료, 장비, 소모품 등을 공급하고 있습니다. 더불어 글로벌 바이오기업들과의 파트너십을 통해 연구개발, 품질보증, 제조 생산을 위한 최첨단 장비에 대한 기술지원 및 판정 기기에 적합한 검증 등 기술적 지원 솔루션을 제공하고 있습니다.

(2) 생명과학 기초연구 분야 시약/장비 공급 사업

기초생명과학분야는 유전체, 단백질체, 세포체, 대사체 등을 포함한 각종 연구와 개발에 중점을 두고 있으며 첨단 과학 기술을 활용해 인간의 삶을 향상시키는 제품과 서비스를 개발하는 산업입니다. 생명공학 산업은 지속적인 연구개발 투자와 혁신을 통해 미래 사회의 건강과 복지에 기여할 중요한 역할을 하고 있습니다.

특히 각 분야별로 개인 맞춤 의학, 질병 조기진단, 치료법 개발, 신약 개발로 이어지므로 기초 연구의 중요성이 강조되고 고도의 전문 지식이 요구되어지는 산업이며, 정부와 민간 부문의 지속적인 투자가 필수적입니다.

연구 개발의 주체는 주로 대학 내 연구소, 병원 내 연구소, 정부기관의 연구소, 바이오테크 기업 등입니다.

당사는 글로벌 바이오기업들과의 파트너십을 통해 국가연구기관, 대학, 연구소, 병원을 비롯한 바이오산업의 연구자들에게 바이오 연구에 필요한 아이템(시약, 기기, 소모품 등), 정보, 공급한 연구장비들에 대한 기술적 지원 등을 제공하는 Leading Total Solutions Provider 역할을 수행하고 있습니다.

[위생/살균 솔루션 사업]

위생살균 사업은 국민 건강 증진, 질병 예방, 사회 경제적 비용 감소 등 다양한 측면에서 중요한 역할을 수행합니다. 인구 증가, 도시화, 새로운 유해 물질 등장 등의 변화하는 환경 속에서 위생살균 사업의 필요성과 당위성이 더욱 강조됩니다. 또한 코로나19 펜데믹은 전 세계적으로 공중 보건 위기를 초래했으며, 위생 관리의 중요성이 더욱 강조되었습니다. 코로나19 바이러스는 주로 공기 매개 또는 표면 접촉을 통해 전파되기 때문에, 철저한 위생 관리가 바이러스 확산을 막는 데 필수적인 요소입니다.

이에 당사는 위생/살균수 제조장치 사업과 프리미엄 공기청정기 공급 사업을 하고 있습니다.

[헬스케어 사업]

(1) 메디컬에스테틱 사업

헬스케어사업 중 메디컬에스테틱사업은 연결대상 종속회사에서 진행하는 사업이며, 연결기준 매출액의 10% 미만에 해당하므로 주력 핵심사업에 대한 이해를 높이기 위해 자회사 부분의 사업의 내용은 기재하지 않았습니다. 연결대상 종속회사에 관한 사항 및 타법인출자 현황은 XII. 상세표의 내용을 참조 바랍니다.

2. 주요 제품 및 서비스

당사는 국내 바이오기업 및 제약사, 국가연구기관, 대학, 연구소, 병원 등에 바이오

산업의 연구개발 및 생산에 필요한 시약, 기기, 소모품 등을 공급하고 있습니다.

2-1. 주요 제품 및 서비스

| (단위 : 백만원) |

| 유형 | 품 목 | 매출액 | 비율 | 비고 |

|---|---|---|---|---|

| 상품 |

기기 |

13,732 | 18.21% | 바이오 의약품, 바이오 신약, 기초과학, 진단 등 바이오 연구개발 및 생산에 필요로 하는 시약, 기기, 소모품 |

|

시약 |

49,154 | 65.18% | ||

|

소모품 |

9,390 | 12.45% | ||

|

전자출판 |

49 | 0.06% | IT 솔루션 등 | |

|

소계 |

72,325 | 95.91% | - | |

| 제품 |

헬스케어기기외 |

1,179 | 1.56% | 위생 살균 소독수 제조장치 및 피부미용의료기기 등 |

| 기타 매출 |

수수료외 |

1,790 | 2.37% | - |

| 임대 매출 |

기타 |

117 | 0.16% | - |

| 합 계 | 75,410 | 100.00% | - | |

2-2. 매출형태별 실적

| (단위 : 백만원,%) |

| 구 분 |

제31기 |

제30기 |

제29기 |

||||

|---|---|---|---|---|---|---|---|

|

매출액 |

비율 |

매출액 |

비율 |

매출액 |

비율 |

||

| 수 출 |

제품매출 | 1,520 | 2.02% |

1,598 |

1.78% |

3,145 |

3.07% |

| 기타매출 | 779 | 3.05% |

602 |

2.46% |

511 |

0.50% |

|

| 소 계 | 2,299 | 3.05% |

2,200 |

2.46% |

3,656 |

3.57% |

|

| 내 수 |

상품매출 | 72,325 | 95.91% |

85,838 |

95.83% |

97,372 |

95.08% |

| 제품매출 | -342 | -0.45% |

494 |

0.55% |

354 |

0.35% |

|

| 기타매출 | 1,011 | 1.34% |

1,006 |

1.12% |

931 |

0.91% |

|

| 임대매출 | 117 | 0.16% |

32 |

0.04% |

94 |

0.09% |

|

| 소 계 | 73,111 | 96.95% |

87,369 |

97.54% |

98,751 |

96.43% |

|

| 합 계 | 75,410 | 100.00% |

89,569 |

100.00% |

102,406 |

100.00% |

|

3. 원재료 및 생산설비

3-1. 원재료 매입현황

당사와 특수관계에 있는 거래처는 없으며, 국내 및 해외를 통하여 안정적인 원재료를 공급받고 있습니다.

| (단위 : 백만원) |

|

사업부문 |

구분 |

제31기 |

제30기 |

제29기 |

|||

|---|---|---|---|---|---|---|---|

|

금액 |

비중 |

금액 |

비중 |

금액 |

비중 |

||

|

바이오 |

국내 |

- |

0.0% |

- |

0.0% |

153 |

9.5% |

|

수입 |

- |

0.0% |

- |

0.0% |

6 |

0.4% |

|

|

소계 |

- |

0.0% |

- |

0.0% |

159 |

9.9% |

|

|

위생/살균솔루션 |

국내 |

- |

0.0% |

- |

0.0% |

- |

0.0% |

|

수입 |

- |

0.0% |

- |

0.0% |

- |

0.0% |

|

| 소계 |

- |

0.0% |

- |

0.0% |

- |

0.0% |

|

|

헬스케어 |

국내 |

964 | 95.7% |

1,028 |

95.0% |

1,310 |

81.5% |

|

수입 |

43 | 4.3% |

54 |

5.0% |

137 |

8.5% |

|

|

소계 |

1,007 | 100.0% |

1,082 |

100.0% |

1,448 |

90.1% |

|

| 합계 | 1,007 | 100.0% |

1,082 |

100.0% |

1,607 |

100.0% |

|

3-2. 생산 및 설비현황

가. 영업용 설비 현황

| (단위 : ㎡) |

| 구 분 | 소재지 | 토 지 | 건 물 | 비고 |

|---|---|---|---|---|

| 본사 | 경기도 성남시 분당구 대왕판교로 700 (삼평동) 코리아바이오파크 A동 4층 |

371.90 | 1,956.03 | 자가 |

| 서린글로벌센터 | 경기도 화성시 동탄기흥로 593-16(영천동) | 2,672.00 | 12,545.92 | 자가 |

| 종속기업 (주)서린메디케어 | 경기도 화성시 동탄기흥로 593-16(영천동) | - | 1,194.09 | 임차 |

|

종속기업 (주)제노자임 |

경상남도 진주시 문산읍 월아산로 991, |

- | 214.87 | 임차 |

| 합계 | 3,043.90 | 15,910.91 | - | |

나. 생산 설비 현황

당사의 생산능력과 관련하여 생산설비가 별도로 구성되어 있지 않고, 외주로 진행하는 점을 감안하여 생산능력 및 가동률을 정확하게 추정하기는 어려워 반영하지 않았습니다.

(단위 : 백만원)

|

구분 |

차량운반구 |

공구와기구 |

비품 |

시설장치 |

기계장치 |

합계 |

|---|---|---|---|---|---|---|

|

기초장부금액 |

- | 1,557 | 169 | 84 | 104 | 1,914 |

|

취득금액 |

- | - | - | - | - | - |

|

처분 |

- | - | - | - | - | - |

|

감가상각비 |

- | (1,451) | (133) | (83) | (104) | (1,771) |

|

대체 |

- | - | - | - | - | - |

|

기말장부금액 |

- | 106 | 36 | 1 | - | 143 |

다. 신규 지점 등의 설치계획

: 해당사항 없음

4. 매출 및 수주상황

4-1. 형태별 매출현황

가. 상품매출

| (단위 : 백만원 ) |

| 품 목 | 구 분 |

제31기 |

제30기 |

제29기 |

|||

|---|---|---|---|---|---|---|---|

|

금 액 |

구성비 |

금 액 |

구성비 |

금 액 |

구성비 |

||

| 기기 | 내 수 | 13,732 | 18.99% |

25,623 |

29.85% |

29,761 |

30.56% |

| 시약 | 내 수 | 49,154 | 67.96% |

44,785 |

52.17% |

51,793 |

53.19% |

| 소모품 | 내 수 | 9,390 | 12.98% |

14,620 |

17.03% |

15,493 |

15.91% |

| 전자출판 | 내 수 | 49 | 0.07% |

809 |

0.94% |

325 |

0.33% |

| 합 계 | 72,325 | 100.00% |

85,838 |

100.00% |

97,372 |

100.00% |

|

나. 제품매출

(1) 취급품목별 제품 매출내역

| (단위 : 백만원) |

| 제 품 명 |

제31기 |

제30기 |

제29기 |

|||

|---|---|---|---|---|---|---|

|

금액 |

비율 |

금액 |

비율 |

금액 |

비율 |

|

| 헬스케어 | 1,170 | 99.24% | 3,442 | 98.37% | 3,650 | 94.81% |

|

바이오 및 |

9 | 0.76% | 57 | 1.63% | 200 | 5.19% |

|

합계 |

1,179 | 100.00% | 3,499 | 100.00% | 3,850 | 100.00% |

(2) 거래국가별 제품 수출내역

| (단위 : 백만원) |

| 품 목 | 구 분 | 상대국 |

금액 |

구성비 |

비 고 |

|---|---|---|---|---|---|

| 생명공학관련제품 및 피부미용의료기기 등 |

수출 [제품매출] |

일본 | 222 | 14.6% | - |

| 기타 | 1,298 | 85.4% | - | ||

| 합 계 | 1,520 | 100.0% |

- |

||

다. 기타매출

(1) 취급품목별 수출내역

| (단위 : 백만원) |

| 품 목 | 구 분 | 제31기 | 제30기 | 제29기 | |||

|---|---|---|---|---|---|---|---|

| 금액 | 구성비 | 금액 | 구성비 | 금액 | 구성비 | ||

| 수입 수수료 |

수 출 | 779 | 43.5% | 602 | 37.4% | 511 | 35.5% |

| 내 수 | 1,011 | 56.5% | 1,006 | 62.6% | 930 | 64.5% | |

| 합 계 | 1,790 | 100% | 1,608 | 100% | 1,441 | 100% | |

라. 임대매출

| (단위 : 백만원 ) |

|

품목 |

제31기 | 제30기 | 제29기 | |||

|---|---|---|---|---|---|---|

| 금액 | 비율 | 금액 | 비율 | 금액 | 비율 | |

|

임대매출 |

117 | 100% | 32 | 100% | 94 | 100% |

|

합계 |

117 | 100% | 32 | 100% | 94 | 100% |

4-2. 형태별 매입현황

(1) 취급품목별 상품 매입내역

| (단위 : 백만원) |

| 품 목 | 구 분 |

제31기 |

제30기 |

제29기 |

|||

|---|---|---|---|---|---|---|---|

|

금액 |

구성비 |

금액 |

구성비 |

금액 |

구성비 |

||

| 기기 | 수 입 | 981 | 1.62% | 9,023 | 11.59% | 6,613 | 10.60% |

| 시약 | 수 입 | 26,590 | 43.83% | 35,877 | 46.07% | 30,816 | 49.41% |

| 소모품 | 수 입 | 7,973 | 13.14% | 2,123 | 2.73% | 4,476 | 7.18% |

| 전자출판 | 수 입 | 39 | 0.06% | 611 | 0.78% | - | 0.00% |

| 내 수 | 25,088 | 41.35% | 30,241 | 38.83% | 20,459 | 32.81% | |

| 합 계 | 60,671 | 100.00% | 77,875 | 100.00% | 62,364 | 100.00% | |

(2) 거래지역별 매입내역

| (단위 : 백만원) |

| 품 목 | 구 분 |

상대국 |

금액 |

구성비 |

비 고 |

|---|---|---|---|---|---|

| 기 기 |

수입 |

미국 |

594 | 1.67% | - |

|

기타 |

387 | 1.09% | - | ||

| 시약 |

수입 |

미국 |

12,385 | 34.81% | - |

|

기타 |

14,205 | 39.92% | - | ||

| 소모품 |

수입 |

미국 |

7,253 | 20.38% | - |

|

기타 |

720 | 2.02% | - | ||

| 전자출판 |

수입 |

미국 |

39 | 0.11% | - |

|

기타 |

-0 | 0.00% | - | ||

| 원재료 |

수입 |

|

- | 0.00% | - |

| 합 계 | 35,583 | 100.00% | - | ||

4-3. 판매조직 및 판매경로 등

(1) 판매조직

| (주)서린바이오사이언스 |

영업부문 |

(2) 판매경로

| (주)서린바이오사이언스 판매경로 | ||||

| 기업체 | 대학 병원 연구기관 |

전국 채널 | 공공기관 입찰 |

온라인 홈페이지 SNS |

당사는 백신/항체 기반 치료제/세포치료제/면역 세포치료제/혈액제제/진단시약 등을 개발, 생산하고 있는 기업체들과 학교, 병원, 연구기관 및 공공기관 등에 바이오 솔루션을 제공하고 있습니다.

주요 거래처는 (가나다 순) LG화학, SK바이오사이언스, 녹십자, 동아쏘시오홀딩스,마크로젠, 메디포스트, 바이넥스, 바이오톡스텍, 삼성바이오로직스, 삼성바이오에피스, 셀트리온, 이수앱지스, 종근당, 코아스템켐온, 한미약품 등 다양하며 고려대, 서울대, 연세대 등의 전국 대부분의 대학과 삼성의료원, 서울대병원, 아산병원, 농업진흥청, 질별관리청 등을 비롯하여 전국 채널로 공급되고 있습니다.

(3) 판매전략

당사는 홈페이지, 광고, 언론 보도자료 제공, 해외 전시, 컨퍼런스 참가 및 Company Presentation등 다양한 방법을 통해서 당사의 전문성에 기반한 차별화된 영업/마케팅력, 기술력 등에 대한 정보 제공 뿐만 아니라 바이오/헬스케어 전문기업으로서의 인지도 제고를 위해 노력하고 있습니다.

고객 접점에서 얻는 정보를 비롯해 학회, 연구소, 해외 거래처 등을 통해 빠르게 변화하는 바이오 기술 발전 트렌드를 지속적으로 파악하며, 트렌드에 맞는 아이템을 선도적으로 확보하여 공급하는데 주력하고 있습니다. 더불어 바이오 연구 및 생산에 관련된 전문성을 갖춘 기술전문인력들이 고객들이 목적하는 연구성과를 창출할 수 있도록 모든 기술적인 지원을 하는데 주력하고 있습니다.

5. 위험관리 및 파생거래

5-1. 시장위험

(1) 환율변동위험

연결회사는 글로벌 영업 및 장부통화와 다른 수입과 지출로 인해 외화 환포지션이 발생하며, 환포지션이 발생하는 주요 외화로는 USD, EUR, JPY 등이 있습니다. 연결회사의 외환위험 관리의 목표는 환율 변동으로 인한 불확실성과 손익변동을 최소화 함으로써 기업의 가치를 극대화 하는데 있습니다. 연결회사는 외화로 표시된 채권과 채무관리시스템을 통하여 환노출 위험을 주기적으로 평가 및 관리하고 있습니다.

보고기간종료일 현재 다른 모든 변수가 일정하고 각 외화에 대한 원화의 환율 10% 변동시 환율변동이 법인세비용차감전순손익에 미치는 영향은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 10% 상승시 | 10% 하락시 | 10% 상승시 | 10% 하락시 | |

| 외화금융자산 | 262,093 | (262,093) | 820,757 | (820,757) |

| 외화금융부채 | (163,091) | 163,091 | (674,527) | 674,527 |

(2) 주가변동 위험

연결회사는 유동성관리 및 영업상의 필요 등으로 상장 및 비상장주식을 포함하는 지분증권에 투자하고 있습니다. 연결회사는 이를 위하여 하나 이상의 직접적 또는 간접적 투자수단을 이용하고 있습니다. 당기말과 전기말 현재 회사의 지분증권투자(종속회사 및 지분법적용투자회사를 제외)의 시가(비상장주식은 취득가액)는 10,791,783 천원 및 8,853,739 천원입니다. (주석 8참조)

(1-3) 이자율 변동위험

연결회사는 차입금과 관련하여 이자율변동위험 발생 가능성이 있으나, 연결회사의 경영진은 시장이자율의 변동으로 인하여 금융상품의 공정가치 또는 미래현금흐름이 변동할 위험을 정기적으로 측정하여 고정이자율차입금과 변동이자율차입금의 적절한 균형을 유지하고 있습니다.

보고기간종료일 현재 이자율이 100bp변동시 변동금리부차입금 및 예금으로 1년간발생하는 이자수익과 이자비용의 영향은 다음과 같습니다.

| (단위:천원) |

| 구 분 | 당기말 | 전기말 | ||

|---|---|---|---|---|

| 100bp 상승시 | 100bp 하락시 | 100bp 상승시 | 100bp 하락시 | |

| 이자비용 | - | - | - | - |

| 이자수익 | 155,298 | (155,298) | 210,522 | (210,522) |

5-2. 신용위험

신용위험은 연결회사의 통상적인 거래 및 투자활동에서 발생하며 고객 또는 거래상대방이 계약조건상 의무사항을 지키지 못하였을 때 발생합니다. 이러한 신용위험을 관리하기 위하여 연결회사는 주기적으로 고객과 거래상대방의 재무상태와 과거 경험및 기타 요소들을 고려하여 재무신용도를 평가하고 있으며 고객과 거래상대방 각각에 대한 신용한도를 설정하고 있습니다.

당기 중 중요한 손상의 징후나 회수기일이 초과된 매출채권 및 기타금융자산에 포함된 대여금이나 미수금 등은 발생하지 않았으며, 연결회사는 보고기간종료일 현재 채무불이행 등이 발생할 징후는 낮은 것으로 판단하고 있습니다. 신용위험은 현금 및 현금성자산, 각종 예금 그리고 파생금융상품 등과 같은 금융기관과의 거래에서도 발생할 수 있습니다. 이러한 위험을 줄이기 위해, 회사는 신용도가 높은 금융기관들에 대해서만 거래를 하고 있습니다.

보고기간종료일 현재 당사의 신용위험에 대한 최대 노출정도는 다음과 같습니다.

| (단위:천원) |

| 구분 | 당기말 | 전기말 |

|---|---|---|

| 현금 및 현금성자산 | 8,946,166 | 14,599,257 |

| 단기금융상품 | 14,467,305 | 20,722,065 |

| 장기금융상품 | 6,490,421 | 6,362,617 |

| 매출채권 | 7,322,822 | 12,985,711 |

| 기타채권 | 528,235 | 1,291,472 |

| 장기금융상품 | - | 14,100 |

| 특수관계자대여금 | - | 34,340 |

| 보증금 | 632,259 | 627,461 |

| 합계 | 38,387,208 | 56,637,023 |

5-3. 유동성 위험

연결회사는 현금 등 금융자산을 인도하여 결제하는 금융부채에 관련된 의무를 충족하는데 어려움을 겪게 될 유동성위험 발생 가능성이 있으나, 연결회사의 경영진은 유동성위험을 관리하기 위하여 단기 및 중장기 자금관리계획을 수립하고 현금유출예산과 실제현금유출액을 지속적으로 분석, 검토하여 금융부채와 금융자산의 만기구조를대응시키고 있습니다. 연결회사의 경영진은 영업활동현금흐름과 금융자산의 현금유입으로 금융부채를 상환가능하다고 판단하고 있습니다.

보고기간종료일 현재 비파생금융부채의 잔존계약만기에 따른 만기분석은 다음과 같습니다.

| (단위:천원) |

| 구분 | 장부금액 | 계약상 | 잔존계약만기 | ||

|---|---|---|---|---|---|

| 3개월 미만 | 3개월-1년미만 | 1년이상 | |||

| 당기말: | |||||

| 비파생금융부채 | 10,315,319 | 10,335,682 | 9,384,653 | 541,097 | 409,932 |

| 전기말: | |||||

| 파생금융부채 | 2,095,548 | 12,566,032 | 12,566,032 | - | - |

| 비파생금융부채 | 19,654,092 | 22,445,490 | 21,183,933 | 865,945 | 395,612 |

| 합 계 | 21,749,639 | 35,011,522 | 33,749,965 | 865,945 | 395,612 |

5-4. 자본위험관리

연결회사의 자본위험관리는 건전한 자본구조의 유지를 통한 주주이익의 극대화를 목적으로 하고 있으며, 최적 자본구조 달성을 위해 부채비율, 순차입금비율 등의 재무비율을 매월 모니터링 하여 필요한 경우 적절한 재무구조 개선방안을 실행하고 있습니다.

보고기간종료일 현재의 부채비율, 순차입금비율은 다음과 같습니다.

| (단위:천원,%) |

| 구 분 | 당기말 | 전기말 |

| 부채(A) | 14,652,341 | 28,860,666 |

| 자본(B) | 86,872,474 | 85,239,244 |

| 현금및현금성자산 및 유동성 금융기관예치금(C ) | 23,509,673 | 35,414,199 |

| 차입금(D) | 3,679,974 | 6,714,381 |

| 부채비율(A/B) | 16.87% | 33.86% |

| 순차입금비율(D-C)/B | -22.83% | -33.67% |

6. 주요계약 및 연구개발활동

6-1. 경영상의 주요 계약

|

2009.12 |

R&D 제조기반의 바이오장비 전문회사 ㈜마이크로디지탈와 전략적 제휴 및 지분출자 (650백만원 투자, 24.2%보유) |

|

2012.09 |

알츠하이머형 치매조기진단 키트 개발을 위한 덴마크 코펜하겐대학교와 공동 기술개발 협약 체결 |

|

2013.12 |

메디컬에스테틱 사업 진출을 위한 (주)서린메디케어 지분 인수 |

|

2015.11 |

기능성코스메틱 사업 진출을 위한 (주)제노자임 지분 인수 |

|

2016.05 |

"혈액 miRNA 기반 치매 조기진단 기술 개발" 치매극복기술개발사업 협약체결 (보건복지부) |

|

2016.06 |

"임신중독증 환자-유래miRNA을 이용한 조기진단 및 예측의료 키트 개발" 국가연구개발사업 협약체결(미래창조과학부) |

|

2017.10 |

환경안전 및 위생살균 사업 확대를 위한 (주)에코트리메디칼 설립 |

|

2018.12 |

"멜라닌 색소를 분해하는 천연물 소재를 활용한 미백 원료 및 기능성 화장품 개발" 중소기업 네트워크형 기술개발 지원사업 협약 체결 (중소벤처기업부) |

|

2019.04 |

"생태모방 기술을 이용한 미생물 담지필터 기반 실내 대기오염물질 저감화기술 개발" 환경기술개발사업 협약 체결(한국환경산업기술원) |

| 2019.06 | "원수 경도 맞춤형 미산성 차아염소산수 전해용액과 발생장치 개발 및 살균효능 분석" 산학연 Collabo R&D 예비연구 사업 협약 체결 (중소벤처기업부) |

| 2020.03 | 부산대학교산학협력단과 AI 개발 연구 계약 체결 |

|

2020.03 |

암백신 신약개발 해외기업 XEME 社 투자 계약 |

|

2020.03 |

치료용 건강기능식품 해외기업 R2T社와 M.O.U 체결 |

| 2020.06 | "원수 경도 맞춤형 미산성 차아염소산수 전해용액과 발생장치 개발 및 살균효능 분석" 산학연 Collabo R&D 사업화R&D(2단계) 사업 협약 체결 (중소벤처기업부) |

| 2021.03 | 벡톤디킨스코리아(BD바이오사이언스)와 파트너십 체결 |

| 2021.07 | 제놀루션과 NGS기반 코로나변이 유전자 자동분석시스템 사업협약식 체결 |

| 2021.11 | 바이오세상과 업무협약 체결 (COVID19 진단키트 생산원료 및 Pre-made buffer 솔루션 등 공급) |

| 2022.01 | 대체육 생산 기술 기업 '비페코' 투자 |

| 2022.05 | 국내 탁송 및 물류 플랫폼 서비스 기업 투자 (투자조합참여) |

| 2022.08 | 근시 진행 억제제 개발 및 제조 기업 (주)라이트팜텍 투자 계약 |

| 2023.04 | 반도체 바이오 센서기반 바이오분석 기기 개발 기업 (주)솔 투자 |

| 2023.05 | 와상환자용 케어비데 제도/판매기업 투자 조함 (위드윈투자조합69호) 투자 참여 |

| 2023.05 | 프리미엄 공기청정기 '에어글' 국내 공급 계약 |

| 2023.06 | 리튬이온 2차전지용 전해액, 첨가제 등 개발 및 제조 기업 (디비엘엑스밸류신기술사업투자조합) 투자 참여 |

| 2023.12 | 3D데이터 패키징 기술 기반 몰입형 공유 플랫폼 기업 (주)올림플래닛 투자 |

| 2024.07 | 암세포 추적사멸 항암제 개발 및 유전자치료제 개발 기업 (주)휴젝스 투자 |

| 2024.12 | (주)제노자임 보유지분 전액 처분 |

6-2. 연구개발활동

가. 연구개발활동 주요 담당 조직

|

회사명 |

연구조직 |

주요업무 |

|---|---|---|

|

㈜서린바이오사이언스 |

서린생명과학연구소 |

건강기능식품 등 설계 및 연구기획 |

| i-cube팀 |

미산성 차아염소산수 제조장비 제품 개발 |

|

|

㈜서린메디케어 |

기업부설연구소 |

피부미용의료기기 제품 개발 |

나. 연구개발비용

| (단위 : 천원) |

| 과 목 | 제31기 | 제30기 | 제29기 |

비고 |

|

|---|---|---|---|---|---|

| 원 재 료 비 | - | - | - |

- |

|

| 인 건 비 | 522,413 | 564,204 | 758,875 |

- |

|

| 감 가 상 각 비 | - | - | 65,111 |

- |

|

| 위 탁 용 역 비 | - | - | - |

- |

|

| 기 타 | 691,622 | 330,009 | 237,415 |

- |

|

| 연구개발비용 계 | 1,214,035 | 894,213 | 1,061,401 |

- |

|

| 회계 처리 |

판매비와 관리비 | 1,214,035 | 785,235 | 870,462 |

- |

| 제조경비 | - | 108,978 | 125,828 |

- |

|

| 개발비(무형자산) | - | - | 65,111 |

- |

|

| 연구개발비 / 매출액 비율 [연구개발비용계÷당기매출액×100] |

1.61% | 1.88% | 2.72% |

- |

|

다. 연구개발 실적

| 제품(서비스) 명 | 내 용 | 용 도 | 연구개발시기 /출시시기 |

|---|---|---|---|

|

혈액 microRNA를 이용한 치매 조기진단 기술개발 (보건복지부 과제) |

치매 조기/감별 진단용 혈중 miRNA 바이오마커 발굴, 임상유효성 검증 및 검출기술 최적화를 통한 혈중 miRNA 기반 치매 조기진단 시스템 개발을 목표로 함 |

신뢰도 높은 바이오마커 획득 국내 치매진단기술의 국제경쟁력 홍보 및 사업화에 활용 치매 예후 예측 및 치료기술 개발에 활용 치매 치료 타겟 발굴에 활용 |

연구기간 : (2016년 |

|

혈액 마이크로RNA을 이용한 임신중독증 조기진단 기술개발 (과학기술정보통신부 과제) |

임신중독증 환자 유래 마이크로RNA를 발굴 이와 관련된 기능 및 기전을 연구 표지자 확보 및 진단제품의 상용화 추진 |

임산중독증 환자-유래 miRNA의 발굴, |

연구기간 : (2016년 |

| 기능성 미백화장품 개발 (중소벤처기업부 과제) |

천연물 발효와 생명공학 기술을 융합, 멜라닌 색소분해 및 합성억제 기능성 화장품 개발 | 멜라닌 분해 기능과 합성 억제 기능을 동시에 가지는 에센스, 크림, 패치 화장품 개발 |

연구기간 : (2019년 |

| 생태모방 기반 환경오염관리 기술개발사업 (환경부 과제 수행중) |

생태모방 기술을 이용한 미생물 담지필터 기반 실내 대기오염물질 저감화기술 개발 | 생태모방형 저에너지 실내대기오염물질 저감 장치를 활용한 공기청정 시스템 제공 |

연구기간 : (2019년 |

|

miQ-R |

생체 내 모든 현상에 관여한다고 알려졌지만 분석이 어려운 극미세분자인 마이크로 알엔에이의 양을 생체시료(세포 및 조직)에서 빠르게 분석, 비교할 수 있는 제품 |

생체 시료에 존재하는 타겟 마이크로 알엔에이 발현량을 1시간 내에 분석가능함으로서 노던 블랏 |

2015년 상반기 |

| Lentivirus Service | 렌티바이러스 서비스란 유전자 재조합 기술을 기반으로 치료 및 연구용 목적으로 원하는 유전자를 생체시료(cell)에 효과적으로 전달하는 고객 맞춤형 바이러스 제작서비스 | 유전자 치료 및 세포치료제 분야에서 유전자 전달이 어려운 생체시료(stem cell, primary cell)에 원하는 유전자를 삽입하는 목적으로 적용되고 있으며 stable cell line을 만드는 목적으로도 응용 |

2010년 상반기 |

| MFSC(Microchip Foundry Service Center) : 맞춤형 마이크로칩, 바이오칩 제작서비스 |

파운드리 서비스란 고가의 제작 설비나 기술력이 부족한 연구실 및 기업체를 대신하여 마이크로 칩, 바이오 칩을 제작해주는 서비스 | 바이오융합분야(BT-IT-NT) 파운드리 서비스를 통해서 바이오 융합 기술 연구를 수행하고 있는 고객들에게 one-step(아이디어-실험 설계-칩 제작-테스트) 제작 서비스 및 27가지 단위공정 서비스를 제공 | 2009년 상반기 |

| Xpid Prep | 유전자 분리 없이 유전자 증폭이 가능한 중합효소 전용 시약. 기존의 경우 유전자 분리, 확인 중합효소 연쇄반응으로 유전자를 증폭하였으나, Xpid prep의 경우 분리, 확인이 필요없어 자동화 및 현장 검사 분야에 이용 가능 |

현장검사 및 유전자 진단 검사 | 2008년 하반기 |

| 면역MEMS 칩 개발 II : 혈액을 혈장과 혈구로 분리하는 module첨가 |

바이오기술(BT)과 MEMS(Micro Electro Mechanical System)을 결합한 “바이오멤스(BioMEMS)"기술을 이용하여 개발하였음. 바이오멤스(BioMEMS)기술은 피 한방울로 수백가지의 질병을 진단하거나 특정 세포의 효율적인 분리, 의료용 마이크로 로봇의 요소 기술 등 다양한 분야에 응용할 수 있는 신기술이며, 우리나라를 포함한 선진 각국에서 국가 전략 차원에서 기술 개발을 지원하고 있는 분야임 | "단백질 고정화용 마이크로 칩"은 MEMS 분야의 랩온어칩(Lab-on-a-chip, LOC)으로서 칩 위에 수십에서 수백 마이크로 크기의 미세 유체 채널을 만들어 생물 및 화학시료를 분리 및 정제, 혼합, 반응, 검출 등의 다양한 작업을 수행할 수 있음. | 2007년 하반기 |

| Adenovirus Service | 유전자 치료제로 사용될 수 있는 고객 맞춤형 아데노바이러스 제작 서비스. Research용 전임상용 연구자 임상용 바이러스 제작경험. 2009년 현재 shRNA 제작 Adenovirus를 개발함으로써 RNAi 시장에도 진입 |

세포나 개체에 원하는 유전자를 전달하는데 사용. RNAi 기술을 도입하여 유전자 발현을 억제할 수도 있음. 일반 연구용 유전자 치료제용으로 사용 | 2006년 하반기 |

| 핵산분리 정제 kit (Proteinase K 대체 물질 개발) | Genomic DNA 분리 kit의 가격 경쟁력 향상 (기존 proteinase K가격의 1/250) |

Genomic DNA 분리에 필수적인 proteinase K 대체 | 2004년 3월 |

| MyLab Series(Voltex Mixer, Shaker, Rocker, Centrifuge외) | 기존 외국제품과는 다르게, Small, Simple, Smart 개념을 도입 하여 사용자의 편의에 맞게 실용성과 편의성을 강조한 개인용 바이오 연구용 기기 | 바이오, 화학, 의약 연구에 필요한 시료의 혼합, 진탕, 분리, 정제 등에 필요한 필수적 기기임. | 2000년 4월 |

| UniPrimerTM Kit (Pathogen, 유산균 등 UniPrimerTM Kit) | 인체 및 식물기생, 병원성 미생물의 유전자 식별을 위한 20개의 oligomer로 구성된DNA Primer 제품 | 단 4개의 Primer로 병원성 미생물 및 유산균 등의 유전자Typing에 사용됨 | 1999년 7월 |

라. 수행 국가과제현황

당사가 최근 5년간 수행한 정부과제현황은 아래와 같습니다.

|

사업명 (시행부처) |

과제명 |

사업기간 |

|---|---|---|

|

치매극복기술개발사업 |

혈액 miRNA 기반 치매 조기진단 기술 개발 |

2016.04.01~2021.03.31 |

|

국가연구개발사업 |

임신중독증 환자-유래 miRNA을 이용한 조기진단 및 예측의료 키트 개발 |

2016.05.01~2021.04.30 |

|

환경기술개발사업 |

생태모방 기술을 이용한 미생물 담지필터 기반 실내 대기오염물질 저감화기술 개발 |

2019.04.01~2023.12.31 |

| 산학연 Collabo R&D (중소벤처기업부) |

원수경도 맞춤형 미산성 차아염소산수 발생장치 개발 및 살균효능 분석 | 2020.06.01~2022.05.31 |

7. 기타 참고사항

[Bio industry total solutions사업]

(1) 산업의 특성

(가) 바이오의약품 개발 원부재료 공급사업

바이오의약품은 실용화되기까지 엄격한 규제가 적용되는 인허가 단계를 포함한 여러 단계의 개발 과정이 필요하며, 이를 위해 각 단계별로 대규모 연구개발비 투자가 소요되고, 최종적인 기술의 실용화까지 장기간이 소요되는 특성을 가지고 있습니다. 의약품을 개발한다는 측면에서 넓게는 제약산업의 범주에 속하며, 무형가치의 투입으로 고부가가치를 창출하는 대표적인 지식산업입니다.

특히 바이오의약품 개발 과정에서 사용되는 원부재료는 품질의 일관성과 안정성이 핵심이며, 각국의 규제기관이 요구하는 품질관리 기준(GMP, GLP 등)을 충족해야 합니다. 이러한 특성으로 인해 공급업체는 고도의 기술력과 품질관리 역량을 확보해야 하며, 고객사와의 신뢰 구축이 중요합니다.

또한, 바이오의약품은 연구개발부터 생산에 이르기까지 장기적인 프로젝트로 진행되기 때문에 원부재료 공급업체는 안정적인 공급망을 유지하고, 수요에 유연하게 대응할 수 있는 공급 체계를 갖춰야 합니다.

최근 바이오의약품 시장은 항체치료제, 유전자치료제, 세포치료제 등 혁신 치료제의 성장으로 빠르게 확대되고 있으며, 이에 따라 고품질의 원부재료에 대한 수요도 증가하고 있습니다. 특히 글로벌 규제 기준이 강화됨에 따라 원부재료 공급업체는 높은 품질 표준을 준수하는 동시에 신속한 납기와 기술 지원을 제공할 수 있는 경쟁력을 갖추는 것이 필수적입니다.

이처럼 바이오의약품 개발 원부재료 공급사업은 높은 진입장벽과 전문성을 요구하며, 규제 준수, 품질 보증, 안정적 공급망 확보가 핵심 경쟁 요소로 작용하는 시장입니다.

(나) 생명과학 기초연구 분야 시약/장비 공급 사업

기초생명과학 분야는 유전체, 단백질체, 세포체, 대사체 등을 포함한 다양한 연구와 개발에 중점을 두며, 첨단 과학기술을 활용해 인간의 건강과 삶의 질을 향상시키는 제품과 서비스를 개발하는 산업입니다.

특히, 개인 맞춤 의학, 질병 조기진단, 치료법 및 신약 개발로 이어지는 핵심 기반을 마련하는 분야로, 기초 연구의 중요성이 강조되며 고도의 전문 지식과 정확성이 필수적입니다. 연구의 특성상 실험의 재현성과 데이터의 신뢰성을 보장하기 위해 고품질 시약 및 정밀 장비에 대한 안정적 공급이 중요합니다.

정부와 민간 부문의 지속적인 투자가 필수적이며, 특히 정부는 바이오산업 육성과 미래 유망 기술 확보를 위해 R&D 지원 정책을 확대하고 있습니다. 민간 부문에서는 정밀의학, 바이오 빅데이터 활용 등 새로운 연구 트렌드에 맞춘 투자가 활발히 이루어지고 있습니다.

연구개발의 주체는 대학ㆍ병원 연구소, 정부기관, 바이오테크 기업 등으로 다양하며, 기초 연구에서 응용ㆍ상용화 단계로 이어지는 과정에서 시약ㆍ장비에 대한 수요가 꾸준히 증가하고 있습니다.

생명과학 산업은 지속적인 연구개발과 혁신을 통해 미래 사회의 건강과 복지에 기여하는 핵심 분야로, 최신 기술 동향에 대응 가능한 고품질 제품, 기술 지원, 신속한 공급망 확보가 시약/장비 공급 사업에서 중요한 경쟁 요소로 작용합니다.

(2) 산업의 성장성

(가) 바이오의약품 개발 원부재료 공급사업

전 세계적으로 인구가 증가하고 있으며, 특히 고령 인구의 비율이 높아지고 있어 의료 서비스에 대한 수요가 증가하고 있으며, 바이오의약품에 대한 수요도 함께 증가하고 있습니다. COVID-19 펜데믹 기간 동안 코로나 백신 및 치료제 개발로 폭발적인 성장을 이루었습니다. 하지만 2022년부터 엔데믹 시대가 도래되며 바이오의약품 시장 성장세가 주춤 했지만, 2024년부터는 알츠하이머 항체 치료제, 비만ㆍ당뇨 치료제 등의 성장에 힘입어 업황에 다시 활기를 되찾을 것이라는 전망입니다. (출처 : 대신증권 산업전망 보고서)

또한 IQVIA가 발간한 자료에 따르면, 글로벌 바이오의약품 시장은 2022년 기준 4,310억 달러 규모에서 향후 5년간 2,350억 달러가 증가해 2027년에는 6,660억 달러에 달할 것으로 전망되며, 이는 전체 의약품 시장의 35% 비중을 차지하고 있다고 조사되어졌습니다.

(나) 생명과학 기초연구 분야 시약/장비 공급 사업

'국내 바이오산업 실태조사'에 따르면, 2023년 총 수급 규모는 24조 289억 원으로 전년 대비 14.3% 감소하였습니다. 이 중 생산 규모는 20조 7,546억 원, 수입 규모는 3조 2,743억 원, 수출 규모는 11조 6,185억 원, 내수 규모는 12조 4,104억 원을 차지하고 있습니다.

2023년 바이오산업 성장률 하락의 주요 원인 중 하나는 코로나19 팬데믹 이후 관련 제품 수요 감소입니다. 팬데믹 기간 동안 급성장했던 코로나19 백신 및 치료제 시장이 엔데믹 전환으로 인해 매출이 감소하였으며, 이에 따라 전체 바이오산업의 성장률에도 영향을 미쳤습니다.

그럼에도 불구하고, 바이오산업의 미래 전망은 밝습니다. 과학기술정보통신부는 제39회 생명공학종합정책심의회를 통해 제4차 생명공학육성 기본계획(2023~2032)과 제4차 뇌연구촉진 기본계획(2023~2027)을 발표하며, 바이오 대전환에 선제적으로 대응하고 바이오경제 강국으로 도약하기 위한 의지를 표명하였습니다. 또한, 고령화 사회 진입, 난치성 만성질환 증가, 식량 및 환경 문제 해결 요구 등으로 바이오기술을 활용한 제품과 서비스에 대한 수요와 시장 규모는 지속적으로 확대될 것으로 예상됩니다.

특히, 비만 치료제 시장의 빠른 성장과 함께 유전자 치료제, 세포 치료제, 면역 치료제 등 첨단 바이오의약품 개발이 가속화되고 있습니다. 이러한 추세는 바이오산업의 지속적인 성장 동력이 될 것으로 기대됩니다.

전문가들은 2024년 국내 바이오산업의 생산 및 수출 실적이 전년 대비 증가할 것으로 전망하고 있으며, 이는 바이오산업의 긍정적인 성장 가능성을 시사합니다.

(3) 경기변동의 특성 및 계절성

바이오산업은 긴 호흡의 투자와 총체적 관점의 정책 지원이 중요하기 때문에 정부와 민간차원에서 함께 지속적 투자가 이루어지고 있습니다.

경기변동성 민감도는 일반적으로 생명공학 및 제약 산업의 수요에 직접적으로 연결되어 있어 산업의 규제 강화나 연구개발 프로젝트의 지연 같은 요소는 수요를 감소시켜 민감하게 영향을 받을 수 있습니다. 그러나, 당사는 생명공학분야의 다양한 산업 분야와 다양한 고객 기반을 보유하고 있어 리스크를 분산시킬 수 있는 능력을 갖추고 있으므로 비교적 안정적인 비즈니스 모델을 갖추고 있습니다. 또한 계절성에 대한 영향은 적은 편입니다.

(4) 사업모델

(가) 바이오의약품 개발 원부재료 공급사업

당사는 바이오제약사들이 면역세포치료제, 유전자치료제, 항체의약품, 단백질의약품, 백신, 바이오시밀러 등의 바이오의약품을 안전하고, 신속하고, 경제적으로 개발 및 생산할 수 있도록 연구단계부터 전임상, 임상, 생산공정에 필요한 원부재료, 장비, 소모품 등을 공급하고 있습니다. 더불어 글로벌 바이오기업들과의 파트너십을 통해 연구개발, 품질보증, 제조 생산을 위한 최첨단 장비에 대한 기술지원 및 판정 기기에 적합한 검증 등 기술적 지원 솔루션을 제공하고 있습니다.

화학재료로 만들어지는 합성의약품과는 달리 바이오의약품은 동물세포 배양을 통해 생산됩니다. 이 때 세포배양을 가능하게 하기 위해 세포배양 배지, 혈청, 첨가제 등의 영양분을 필요로 합니다. 따라서 세포배양 배지, 혈청, 첨가제는 바이오의약품의 필수 원료이면서, 그 수요는 바이오의약품 생산량에 비례합니다. 특히, 세포배양 배지는 R&D 단계에서 소량 사용되지만 공정개발 최적화(Scale-up) 및 상업 생산 단계에서 자연 증가합니다. 당사는 독점성이 높은 원부재료를 비롯하여 용기, 혼합기, 배양기 등을 공급하고 있으며, 국내 대기업 및 Biotech기업의 바이오의약품 파이프라인 다수에 채택되었습니다. 현재 개발 단계인 국내 바이오의약품 시장이 향후 임상을 거쳐 생산 단계에 이르면 원부재료 사용이 급증할 것으로 전망되어 당사의 원부재료 공급량 역시 증대될 전망입니다.

주요 공급 제품에는 바이오의약품의 주요 재료인 세포배양 배지, 혈청, 항체, 첨가제 및 다양한 종류의 연구/생산용 시약 및 실험 소모품, 제조설비인 무균작업대, 용량별 바이오리액터/발효기, 세포 분리 및 분석장비, 냉각/해동 시스템, 유전자 발현 조절 및 유전자 증폭 관련 시약/장비, DNA/Protein 전기영동장치 등이 있습니다.

(나) 생명과학 기초연구 분야 시약/장비 공급 사업

당사는 국가연구기관, 대학, 연구소, 병원을 비롯한 바이오산업의 연구자들에게 연구개발에 필요한 시약, 기기, 소모품 등을 공급하는 Bio Industry total solutions 제공 전문기업입니다. 바이오산업의 성장은 연구개발에 사용되는 바이오 기기, 시약, 소모품들의 기술적 진보에 힘입은 바가 크며, 근래에 들어 그 영향은 직접적이라 할 정도로 밀접한 관계를 갖고 있습니다. 바이오연구개발에 사용되는 기기, 시약, 소모품 들은 해외 제품의 우수한 기술력으로 인해 높은 인지도와 선호도를 가지고 있어 수입 의존도가 매우 높습니다. 당사는 글로벌 바이오기업들과의 파트너십을 통해 바이오 연구에 필요한 아이템, 정보, 공급한 연구장비들에 대한 기술적 지원 등을 제공하는 Leading Total Solutions Provider 역할을 수행하고 있습니다.

(4) 사업의 경쟁요소

Bio Industry total solutions 제공 사업은 전문분야가 다양하기에 제품 스펙트럼이 넓을수록 유리하며, 기술지원과 서비스를 제공하기 위해서 전문성을 가진 바이오인력이 필요합니다.

당사는 국내 Bio Industry total solutions 제공 기업 중에서는 드물게 40년간 구축해온 성공사례와 신뢰를 기반으로 세계적 바이오기업들과 글로벌 네트워크를 구축하고 있으며, 현재 커버리지 품목이 15,000여개로 광범위합니다. 더불어 당사의 바이오 연구/생산에 관련된 전문가들은 차별화된 Technical Support를 통해 고객성공을 지원하고 있습니다.

또한 제공 사업의 특성을 감안할 때 물류/배송 시스템 구축은 매우 중요합니다. 당사는 고객들의 요구에 실시간으로 대응할 수 있도록 적정 안전재고를 확보하고, 아이템 특성에 따라 실온, 냉장(4℃), 냉동(-20℃, -70℃) 보관시스템을 각각 운영하고 있습니다. 여기에 저온 특수배송 물류시스템과 고객주문에 신속하고 정확하고 안전하게 배송 할 수 있는 시스템을 구축하여 고객가치를 증대시키고 있습니다.

[위생 살균 솔루션 사업]

(1) 산업의 특성

(가) 살균 소독 시장

코로나19 펜데믹을 비롯하여, 지난 수년간 신종인플루엔자, 에볼라 바이러스, 메르스 등 예기치 못한 신종바이러스성 감염병의 출현으로 위생 관리에 대한 중요성이 더욱 부각되고 있습니다. 이러한 전염병들은 비위생적 생활환경에서 비롯되었던 과거 전염병과는 달리 발생 원인이 다양하고 전파의 속도와 범위를 예측할 수 없는 경우가 많습니다. 감염 위험을 줄이는 가장 효과적인 대비책은 철저한 위생 관리를 통한 예방이며, 위생관리에 대한 인식이 높아짐에 따라 살균 기능을 강화한 관련제품의 관심이 크게 증가하였습니다.

엔데믹 이후 현시점에도 여전히 바이러스에 대한 불안감은 지속되고 있으며, 변이 바이러스 발생 가능성으로부터 안심할 수 없는 만큼 위생살균제품에 대한 수요는 지속될 전망입니다.

(나) 공기청정기 시장

최근 미세먼지, 초미세먼지, 황사, 대기오염, 실내 공기 오염 등 공기 중 유해 물질이 증가하면서 건강에 대한 우려가 더욱 커지고 있습니다. 특히, 기후 변화와 산업화로 인해 대기 질 악화가 지속되면서 실내 공기 질 관리의 중요성이 한층 더 강조되고 있습니다.

현재 공기청정기는 단순한 가전제품을 넘어 건강과 직결된 필수 생활 가전으로 자리 잡고 있습니다. 알레르기 유발 물질, 박테리아, 바이러스, 휘발성 유기 화합물(VOCs) 등 다양한 유해 물질을 효과적으로 제거하여 실내 공기를 개선하고, 호흡기 질환 예방 및 면역력 강화에 기여하고 있습니다.

(2) 산업의 성장성

(가) 살균 소독 시장

글로벌 표면 소독제 시장 규모는 2024년 62억 9,000만 달러로 추산되며, 연 평균 7.24%로 성장하여 2034년 약 126억 6,000만 달러에 이를 것으로 예상됩니다. 코로나19 이후 병원 내 감염 예방을 위한 살균제 수요 증가, 공중 위생에 대한 인식 증가 등으로 인해 성장 가능성이 높을 전망입니다.(Precedence Research, 2025)

(나) 공기청정기 시장

전 세계 가전 시장이 전반적으로 침체된 가운데, 공기청정기 시장은 꾸준한 성장세를 보이고 있습니다. 코로나19 팬데믹 이후 건강과 위생에 대한 관심이 지속되고 있으며, 미세먼지, 대기오염, 실내 공기 오염 등의 문제가 심화됨에 따라 공기 질 관리를 위한 소비자 수요가 증가하고 있습니다.

글로벌 공기청정기 시장은 지속적인 성장을 이어가고 있으며, 2024년 글로벌 공기청정기 시장 규모는 165억 8천만 달러로 평가되었습니다. 이는 2023년의 155억 9천만 달러에서 증가한 수치입니다. 이러한 성장세는 대기 오염 수준의 상승에 따른 요인으로 보여집니다. 연 평균 성장률(CAGR) 8.57%를 보이며, 2028년까지 이 기간 동안 약 71억 8,490만 달러의 시장 증가가 예상됩니다.

국내 공기청정기 시장은 이미 가정용 보급률이 70%를 넘어선 것으로 추정되지만, 소비자들의 공기 질 관리에 대한 관심이 더욱 높아지면서 기능이 강화된 프리미엄 제품으로의 업그레이드 수요가 꾸준히 발생하고 있습니다. 2020년 국내 공기청정기 시장 규모는 약 1조 원(3백만 대)으로 추정되었으며, 연평균 11.9%의 성장률을 보이며 2028년에는 약 2조 6천억 원 규모로 확대될 것으로 전망됩니다.

국내 공기청정기 시장은 이미 높은 보급률로 인해 성숙기에 접어들었지만, 기능과 디자인이 강화된 신제품에 대한 교체 수요와 의료기관, 공공기관, VIP 고객 라운지 등 공공 편의 시설에서의 도입 확대가 예상됩니다. 이에 따라 가정용뿐만 아니라 상업용 시설에서도 수요가 증가할 것으로 전망됩니다.

(3) 경기변동의 특성 및 계절성

(가) 위생/살균수 제조장치 사업

경제 전반적인 상황과 계절에 따른 수요 변동은 크지 않은 편입니다.

(나) 공기청정기 사업

공기청정기는 실내 공기 질을 개선하는 제품으로, 환기를 줄이게 되는 겨울철과 미세먼지가 심한 계절에 판매량이 증가하는 경향이 있습니다.

국내 시장에서는 봄철 중국발 황사와 초미세먼지의 영향이 지속되며, 편서풍이 강하게 부는 시기나 기류 정체로 공기 오염도가 높아지는 날에 소비자 관심이 집중될 것으로 전망됩니다. 또한, 한파로 인해 실내 활동이 증가하는 겨울철에도 공기청정기 사용이 늘어나며, 난방 사용으로 인한 실내 오염 물질 제거를 위한 수요가 꾸준할 것으로 예상됩니다.

경기 변동 측면에서는, 소비 심리 위축과 전반적인 경제 둔화로 인해 고가 제품에 대한 소비가 위축될 가능성이 있습니다. 다만, 건강과 직결된 제품에 대한 관심은 지속될 것으로 보이며, 특히 프리미엄 공기청정기 시장에서는 고소득층을 중심으로 소비가 이어질 전망입니다. 고급 기능과 살균ㆍ탈취 성능이 강화된 모델은 차별화된 성능과 브랜드 신뢰도를 바탕으로 일정한 수요를 유지할 것으로 예상됩니다. 또한, 의료기관ㆍ공공시설ㆍ고급 상업공간 등 B2B 시장에서도 공기 질 관리의 중요성이 부각되면서 도입이 확대될 가능성이 높습니다.

(4) 사업의 경쟁요소

(가) 위생/살균수 제조장치 사업

당사의 제품 ecoTree(에코트리)는 차아염소산수를 안전하고 간편하게 제조하는 살균수 제조장치로, 식품제조업, 외식업, 교육시설, 문화ㆍ서비스시설, 의료시설, 숙박시설 등 다양한 산업분야에서 활용되고 있습니다.

ecoTree-M(에코트리-엠)의 전기분해 시스템은 당사의 독자기술로 개발되어 특허권(특허 제10-2247324호)을 보유하고 있으며, 국내 KC 전기안전인증과 전자파 인증 외에도 유럽 CE, 호주 RCM 인증을 취득하여 제품의 안전성과 신뢰성을 입증했습니다. 해당 제품은 용도에 따라 살균세기를 조절할 수 있고, 6종의 센서를 활용하여 기기 상태를 실시간으로 점검하고 자동으로 제어하여 사용자의 편의성을 극대화하였습니다. 또한, 사용자의 안전을 고려하여 카트리지 방식을 채택하여 원료 노출의 위험을 최소화하였습니다.

ecoTree-M(에코트리-엠)으로 생성한 차아염소산수는 코로나 바이러스, 호흡기세포융합바이러스를 포함한 병원성 바이러스 4종과 대장균을 포함한 세균 18종에 대한 살균소독력을 공인시험을 통해 입증하였으며, 3종의 독성시험을 통해 안전성평가를 완료하였습니다.

당사는 살균수 제조장치 ecoTree-M(에코트리-엠)을 활용한 위생ㆍ살균 솔루션을 다양한 산업분야로 확장하며 국내 B2B 신규시장개척과 시장점유율 확대를 추진하고 있습니다. 보건안전분야에서는 보건소 및 어린이급식관리지원센터 등의 기관에서 감염병 예방관리 목적으로, 산업안전분야에서는 대학(병원) 연구센터, 국가기관, 정부출연연구기관, 기업부설 연구소 등에서 안전한 살균소독 목적으로, 환경안전분야에서는 KTX 역사 수유실, 백화점, 단체급식시설, 공공도서관 등 환경위생관리 목적으로 도입 가능합니다.

최근 국내 치과의료기관을 대상으로 진료수 살균 시스템 구축 사례를 확보하며 긍정적인 시장 반응을 얻고 있으며, 감염관리의 중요성이 부각됨에 따라 의료 산업에서의 수요가 지속적으로 증가할 것으로 예상됩니다. 국내뿐만 아니라 글로벌 파트너십을 기반으로 통한 해외시장 확대에 만전을 기하고 있으며, 국내 레퍼런스를 기반으로 산업 전반에 걸쳐 입지를 확대해 나갈 계획입니다.

현재 중대형 산업의 수요를 반영한 대용량 모델을 개발을 진행하고 있으며, 소규모 사업장에 주력한 기존 제품과 더불어 추가적인 고객층을 확보하고 시장 내 입지를 더욱 강화할 예정입니다.

(나) 공기청정기 사업

Airgle(에어글)은 1999년 미국 뉴욕에서 설립된 프리미엄 공기청정기 브랜드로, 세계적인 공기 정화 시스템을 통해 글로벌 시장에서 그 성능과 기술력을 인정받고 있습니다. Airgle(에어글)은 FDA 의료기기 510k(Class 2) 승인을 받은 제품으로, 미국 질병통제예방센터(CDC)의 권고사항을 준수하여 병원 및 가정에서 사용할 수 있는 의료기기 수준의 공기청정기로 설계되었습니다.

현재 Airgle(에어글)은 미국, 캐나다, 독일, 중국, 일본, 사우디아라비아, 한국 등 30개국 이상에서 판매되고 있으며, 사우디아라비아 왕실을 비롯해 세계 주요 기업, 공공기관, 의료시설, 학교 등 다양한 환경에서 사용되고 있습니다.

Airgle(에어글)은 고성능 공기 정화를 위한 4중 필터 시스템을 적용하여, 초미세먼지부터 유해가스, 세균, 바이러스까지 강력하게 제거하는 기술력을 갖추고 있습니다.

- cHEPA H14 등급 필터: 일반 HEPA 필터보다 10배 더 높은 정화력을 갖추고 있으며, 초미세먼지 및 유해물질을 99.999% 제거합니다.

- 고중량 활성탄 필터: 생활 속 유해가스 및 냄새를 효과적으로 제거합니다.

- 티타늄 프로 UV 모듈: 광촉매 기술을 적용하여 세균과 바이러스를 이산화탄소와 물로 분해하여 제거합니다.

- 프리필터: 큰 먼지나 오염물질을 1차적으로 제거하여 필터의 수명을 연장합니다.

또한, CDC 권고사항을 반영한 알루미늄 바디 설계로 세균과 바이러스의 번식을 억제하고, 필터와 하우징 사이를 완벽하게 밀봉하여 공기 정화 성능을 극대화합니다.

Airgle(에어글)은 사우디아라비아 왕실, NASA, 유니세프, 미시간 대학교 등 전 세계 기업 및 조직들과 협력하고 있으며, 바이러스와 병원균까지 제거해 병원ㆍ앰뷸런스 등 의료환경에도 사용 중입니다. 특히, 의료기관 방면에서는 Airgle Dental Smart FlexHose를 활용하여 환자의 입가나 가슴 등 특정부위에서 진료 시 발생할 수 있는 세균과 바이러스로부터 환자와 의료진을 더욱 안전하게 보호할 수 있습니다.

ETL 전자안전 인증, 미국에너지 스타인증, ARB 캘리포니아 주 오존 프리 인증, KC인증을 받았으며, SARS-CoV-2 바이러스 99.998% 제거, 인플루엔자99.99% 제거, 황색포도상구균 99.999% 제거, 초미세먼지 99.999% 제거, 5대 유해가스 98.5% 제거, 라돈 98.97% 제거 등 효율시험 인증을 받았습니다.

이와 같이 Airgle(에어글)은 고성능의 공기정화 기술력을 지닌 프리미엄 공기청정기로서의 경쟁력을 지니고 있습니다.

(2) 조직도

(가) Life science total solutions 사업 조직도 / (주)서린바이오사이언스

|

대 표 이 사 |

||

|

영 |

서 |

경 영 지 원 부 문 |

| * 2024. 12. 31 기준 |

[특허 보유현황]

| 구 분 | 특허명칭 | 특허(출원)번호 | 특허취득일자 |

|---|---|---|---|

| 특허등록 |

산화제 및 계면활성제에 안정한 단백질 분해 효소 및 그를 생산하는 미생물 |

10-0466264 |

2005.01 |

| 특허등록 |

단백질 고정화용 마이크로칩 |

10-0862904 |

2008.10 |

| 특허등록 |

사례기반추론을 활용한 채용정보 제공시스템 및 그 방법 |

10-0933703 |

2009.12 |

| 특허등록 |

센서테그를 이용한 바이오/의료장비 이상 이력관리 시스템 및 그 운용방법 |

10-1048727 |

2011.07 |

| 특허등록 |

엔도톡신의 검출방법 및 이를 수행하기 위한 엔도톡신 검출기 |

10-1088503 |

2011.11 |

| 특허등록 |

새로운 바이러스 진단 시스템 |

10-1164909 |

2012.07 |

| 특허등록 |

미량 시료 특성 측정용 분광기 |

10-1214556 |

2012.12 |

| 특허등록 |

유해 물질 관리용 지능형 알에프아이디 약품함 관리 시스템 및 관리 방법 |

10-1247945 |

2013.03 |

| 특허등록 |

유전자 증폭 시스템과, 유전자 증폭 시스템의 온도 조절 장치 및 온도 조절 방법 |

10-1256989 |

2013.04 |

| 특허등록 |

미분화능이 우수한 배아줄기세포의 배양방법 및 이를 위한 배아줄기세포 배양기 |

10-1264243 |

2013.05 |

| 특허등록 |

실버나노클러스터 프로브 및 이를 이용한 표적 폴리뉴클레오티드 검출방법 그리고 실버나노클러스터 프로브의 설계방법 |

10-1394200 |

2014.05 |

| 특허등록 | Silver nanocluster probe and target polynucleotide detection method using same, and silver nanocluster probe design method | US9,777,313 | 2017.10 |

| 특허등록 | 염화물을 이용한 전기분해용 전극 모듈 및 그 전극 모듈을 이용하는 전해조 모듈 | 10-2247324 | 2021.04 |

III. 재무에 관한 사항

1. 요약재무정보

1-1. 요약연결재무정보

| (단위 : 백만원) |

| 구 분 | 제31기 | 제30기 | 제29기 |

|---|---|---|---|

| 2024년 12월말 | 2023년 12월말 | 2022년 12월말 | |

| [유동자산] | 59,841 | 72,955 | 87,287 |

| ㆍ현금및현금성자산 | 8,949 | 14,602 | 8,999 |

| ㆍ매출채권및기타채권 | 7,851 | 14,277 | 7,281 |

| ㆍ계약자산 | 1,523 | 1,215 | 2,296 |

| ㆍ재고자산 | 26,245 | 21,785 | 17,307 |

| ㆍ기타유동금융자산 | 14,561 | 20,829 | 46,281 |

| ㆍ기타유동비금융자산 | 713 | 247 | 2,656 |

| ㆍ유동파생상품자산 | - | - | 2,467 |

| [비유동자산] | 41,684 | 41,145 | 48,199 |

| ㆍ유형자산 | 16,410 | 18,438 | 16,337 |

| ㆍ투자부동산 | 1,863 | 707 | 2,949 |

| ㆍ무형자산 및 영업권 | 877 | 1,108 | 1,004 |

| ㆍ관계기업투자자산 | 1,186 | 546 | 461 |

| ㆍ기타비유동금융자산 | 18,907 | 17,612 | 25,783 |

| ㆍ사용권자산 | 218 | 476 | 154 |

| ㆍ이연법인세자산 | 2,222 | 2,259 | 1,269 |

| ㆍ순확정급여자산 | - | - | 241 |

| 자산총계 | 101,525 | 114,100 | 135,486 |

| [유동부채] | 13,634 | 28,030 | 46,365 |

| [비유동부채] | 1,018 | 830 | 336 |

| 부채총계 | 14,652 | 28,861 | 46,701 |

| [지배기업 소유지분] | 83,893 | 83,063 | 84,403 |

| [납입자본] | 22,316 | 22,216 | 22,116 |

| ㆍ자본금 | 4,450 | 4,350 | 4,250 |

| ㆍ주식발행초과금 | 17,865 | 17,865 | 17,865 |

| [기타자본구성요소] | -4,041 | -2,779 | -2,636 |

| ㆍ기타자본잉여금 | 455 | 625 | 625 |

| ㆍ자기주식 | -4,496 | -3,404 | -3,261 |

| [기타포괄손익누계액] | -3,552 | -3,552 | -3,552 |

| [이익잉여금] | 69,170 | 67,177 | 68,475 |

| [비지배지분] | 2,980 | 2,177 | 4,382 |

| 자본총계 | 86,872 | 85,239 | 88,785 |

|

|

2024.01.01 ~2024.12.31 |

2023.01.01 ~2023.12.31 |

2022.01.01 ~2022.12.31 |

| 매출액 | 75,410 | 89,569 | 104,708 |

| 연결영업이익 | 953 | 2,495 | 9,197 |

| 법인세비용차감전순이익 | 3,556 | -1,929 | 14,029 |

| 당기순이익 | 3,140 | -2,323 | 10,595 |

| ㆍ지배기업의 소유지분 당기순이익 | 2,914 | -118 | 10,159 |

| ㆍ비지배지분에 귀속되는 당기순이익 | 226 | -2,206 | 436 |

| 총포괄손익 | 3,155 | -2,341 | 10,975 |

| ㆍ지배기업의 소유지분 총포괄손익 | 2,928 | -135 | 10,540 |

| ㆍ비지배지분에 귀속되는 총포괄손익 | 226 | -2,206 | 436 |

| 기본주당이익(원) | 342 | -14 | 1,214 |

| 희석주당이익(원) | 342 | -14 | 834 |

| 연결에 포함된 회사수 | 2 | 3 | 3 |

※ 상기 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

※ 연결회사는 2022년도 수익인식 오류, 대손충당금 전이율 재계산의 사유로 당기 감사중 매출액 및 매출원가 등과 관련하여 주요 관련 계정인 매출액, 매출채권, 매출원가 및 재고자산 등에 대한 회계처리 오류에 대해 연결재무제표에 미치는 영향이 중요하다고 판단하여 2022년 12월 31일로 종료하는 회계연도의 연결재무제표를 재작성하였습니다.

(III. 재무에 관한 사항 중 8. 기타 재무에 관한 사항 및 주석 41 참조)

※ 연결회사의 종속기업이었던 (주)에코트리메디칼이 전전기중 청산됨에 따라 해당 부문과 관련된 손익을 중단영업으로 표시하였으며, 비교표시된 포괄손익계산서도 이에 따라 재작성 되었습니다.

※ 당기 중 (주)제노자임 지분 전부를 처분하여, 연결대상 종속기업에서 제외되었습니다.

1-2. 요약재무정보

| (단위 : 백만원) |

| 구 분 | 제31기 | 제30기 | 제29기 |

|---|---|---|---|

| 2024년 12월말 | 2023년 12월말 | 2022년 12월말 | |

| [유동자산] | 57,313 | 70,195 | 85,114 |

| ㆍ현금및현금성자산 | 7,752 | 13,550 | 8,595 |

| ㆍ매출채권및기타채권 | 7,698 | 13,946 | 6,906 |

| ㆍ계약자산 | 1,523 | 1,215 | 2,296 |

| ㆍ재고자산 | 25,497 | 21,012 | 16,457 |

| ㆍ기타유동금융자산 | 14,241 | 20,372 | 45,875 |

| ㆍ기타유동비금융자산 | 602 | 100 | 2,518 |

| ㆍ유동파생상품자산 | - | - | 2,467 |

| [비유동자산] | 41,131 | 41,496 | 43,698 |

| ㆍ유형자산 | 14,175 | 16,061 | 16,045 |

| ㆍ투자부동산 | 3,989 | 2,883 | 2,949 |

| ㆍ무형자산 | 335 | 351 | 172 |

| ㆍ관계기업투자 | 520 | 20 | 20 |

| ㆍ종속기업투자 | 5,089 | 4,300 | 4,300 |

| ㆍ기타비유동금융자산 | 14,583 | 15,147 | 18,574 |

| ㆍ사용권자산 | 218 | 476 | 154 |

| ㆍ이연법인세자산 | 2,222 | 2,259 | 1,219 |

| ㆍ순확정급여자산 | - | - | 264 |

| 자산총계 | 98,444 | 111,691 | 128,811 |

| [유동부채] | 12,806 | 26,550 | 45,244 |

| [비유동부채] | 1,059 | 751 | 606 |

| 부채총계 | 13,865 | 27,302 | 45,850 |

| [납입자본] | 22,316 | 22,216 | 22,116 |

| ㆍ자본금 | 4,450 | 4,350 | 4,250 |

| ㆍ주식발행초과금 | 17,865 | 17,865 | 17,865 |

| [기타자본구성요소] | -3,842 | -2,749 | -2,607 |

| ㆍ기타자본잉여금 | 654 | 654 | 654 |

| ㆍ자기주식 | -4,496 | -3,404 | -3,261 |

| [기타포괄손익누계액] | -3,552 | -3,552 | -3,552 |

| [이익잉여금] | 69,658 | 68,475 | 67,005 |

| 자본총계 | 84,580 | 84,389 | 82,962 |

| 종속·관계·공동기업투자주식의 평가방법 | 원가법 | 원가법 | 원가법 |

| 2024.01.01 ~2024.12.31 |

2021.01.01 ~2021.12.31 |

2020.01.01 ~2020.12.31 |

|

| 매출액 | 73,235 | 86,378 | 100,272 |

| 영업이익 | 2,484 | 2,809 | 9,396 |

| 법인세비용차감전순이익 | 2,520 | 2,995 | 13,255 |

| 당기순이익 | 2,104 | 2,651 | 9,800 |

| 총포괄손익 | 2,119 | 2,633 | 10,181 |

| 기본주당이익(원) | 247 | 310 | 1,171 |

| 희석주당이익(원) | 247 | 310 | 799 |

※ 상기 재무제표는 한국채택국제회계기준(K-IFRS)에 따라 작성되었습니다.

※ 회사는 당기 감사중 회계감사인의 의견에 따라 2022년도 수익인식 오류, 대손충당금 전이율 재계산의 내용으로, 매출액 및 매출원가 등과 관련하여 주요 관련 계정인 매출액, 매출채권, 매출원가 및 재고자산 등에 대한 회계처리 오류가 연결재무제표에 미치는 영향이 중요하다고 판단하여 2022년 12월 31일로 종료하는 회계연도의 재무제표를 재작성하였습니다.

(III. 재무에 관한 사항 중 8. 기타 재무에 관한 사항 및 주석 38 참조)

2. 연결재무제표

2-1. 연결 재무상태표

|

연결 재무상태표 |

|

제 31 기 2024.12.31 현재 |

|

제 30 기 2023.12.31 현재 |

|

제 29 기 2022.12.31 현재 |

|

(단위 : 원) |

|

제 31 기 |

제 30 기 |

제 29 기 |

|

|---|---|---|---|

|

자산 |

|||

|

유동자산 |

59,841,242,923 |

72,954,684,030 |

87,286,645,050 |

|

현금및현금성자산 |

8,949,149,812 |

14,601,832,584 |

8,998,831,598 |

|

매출채권 및 기타채권 |

7,851,056,585 |

14,277,183,000 |

7,280,670,208 |

|

계약자산 |

1,522,847,042 |

1,214,769,213 |

2,296,146,923 |

|

재고자산 |

26,245,069,506 |

21,785,325,352 |

17,307,454,907 |

|

기타유동금융자산 |

14,560,522,662 |

20,828,706,336 |

46,280,708,848 |

|

기타유동비금융자산 |

712,597,316 |

246,867,545 |

2,656,234,993 |

|

유동파생상품자산 |

2,466,597,573 |

||

|

비유동자산 |

41,683,572,644 |

41,145,225,994 |

48,199,392,495 |

|

유형자산 |

16,410,298,912 |

18,437,581,765 |

16,337,046,253 |

|

투자부동산 |

1,863,370,320 |

707,387,406 |

2,949,347,452 |

|

무형자산 및 영업권 |

876,762,871 |

1,107,646,999 |

1,004,092,119 |

|

관계기업투자 |

1,185,998,068 |

546,051,554 |

460,955,533 |

|

기타비유동금융자산 |

18,906,663,051 |

17,611,520,355 |

25,783,491,497 |

|

사용권자산 |

217,992,994 |

476,393,949 |

154,054,557 |

|

이연법인세자산 |

2,222,486,428 |

2,258,643,966 |

1,269,498,530 |

|

순확정급여자산 |

240,906,554 |

||

|

자산총계 |

101,524,815,567 |

114,099,910,024 |

135,486,037,545 |

|

부채 |

|||

|

유동부채 |

13,634,433,460 |

28,030,185,168 |

46,364,634,208 |

|

매입채무 및 기타채무 |

5,911,047,386 |

12,429,844,386 |

9,431,464,063 |

|

단기차입금 |

3,450,000,000 |

673,500,000 |

163,184,519 |

|

유동성장기차입금 |

62,500,000 |

||

|

기타유동금융부채 |

390,223,883 |

387,973,996 |

373,048,654 |

|

기타유동비금융부채 |

2,059,999,645 |

3,669,540,521 |

958,447,889 |

|

전환사채 |

5,446,552,216 |

17,305,527,341 |

|

|

파생상품부채 |

2,095,548,165 |

13,496,400,857 |

|

|

당기법인세부채 |

700,106,304 |

730,134,808 |

|

|

리스부채 |

156,682,842 |

271,437,982 |

69,217,817 |

|

계약부채 |

1,666,479,704 |

2,355,681,598 |

3,774,708,260 |

|

비유동부채 |

1,017,907,750 |

830,480,765 |

336,157,714 |

|

장기차입금 |

98,600,000 |

98,465,013 |

|

|

순확정급여부채 |

478,955,772 |

254,110,142 |

|

|

기타비유동금융부채 |

334,073,809 |

121,892,330 |

20,000,000 |

|

리스부채 |

73,290,746 |

224,290,870 |

86,105,278 |

|

기타비유동부채 |

131,587,423 |

131,587,423 |

131,587,423 |

|

부채총계 |

14,652,341,210 |

28,860,665,933 |

46,700,791,922 |

|

자본 |

|||

|

지배기업의 소유주에게 귀속되는 자본 |

83,892,612,027 |

83,062,664,417 |

84,403,145,533 |

|

납입자본 |

22,315,584,024 |

22,215,584,024 |

22,115,584,024 |

|

자본금 |

4,450,338,000 |

4,350,338,000 |

4,250,338,000 |

|

주식발행초과금 |

17,865,246,024 |

17,865,246,024 |

17,865,246,024 |

|

기타자본구성요소 |

(4,040,969,202) |

(2,778,648,722) |

(2,636,026,860) |

|

기타자본잉여금 |

454,855,585 |

624,911,943 |

624,911,943 |

|

자기주식 |

(4,495,824,787) |

(3,403,560,665) |

(3,260,938,803) |

|

기타포괄손익누계액 |

(3,551,728,431) |

(3,551,728,431) |

(3,551,728,431) |

|

이익잉여금(결손금) |

69,169,725,636 |

67,177,457,546 |

68,475,316,800 |

|

비지배지분 |

2,979,862,330 |

2,176,579,674 |

4,382,100,090 |

|

자본총계 |

86,872,474,357 |

85,239,244,091 |

88,785,245,623 |

|

자본과부채총계 |

101,524,815,567 |

114,099,910,024 |

135,486,037,545 |

2-2. 연결 포괄손익계산서

|

연결 포괄손익계산서 |

|

제 31 기 2024.01.01 부터 2024.12.31 까지 |

|

제 30 기 2023.01.01 부터 2023.12.31 까지 |

|

제 29 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

제 31 기 |

제 30 기 |

제 29 기 |

|

|---|---|---|---|

|

매출액 |

75,410,358,630 |

89,569,472,309 |

104,708,360,149 |

|

매출원가 |

56,430,547,567 |

69,648,587,255 |

80,359,525,274 |

|

매출총이익 |

18,979,811,063 |

19,920,885,054 |

24,348,834,875 |

|

판매관리비 |

18,027,140,615 |

17,426,376,666 |

15,151,669,454 |

|

영업이익(손실) |

952,670,448 |

2,494,508,388 |

9,197,165,421 |

|

기타이익 |

634,995,796 |

386,824,543 |

339,267,442 |

|

기타손실 |

284,146,106 |

412,936,072 |

1,546,656,721 |

|

금융수익 |

4,058,096,353 |

8,800,981,497 |

11,481,612,806 |

|

금융비용 |

1,806,032,926 |

13,198,153,369 |

5,441,955,212 |

|

법인세차감전순이익(손실) |

3,555,583,565 |

(1,928,775,013) |

14,029,433,736 |

|

법인세비용 |

415,335,360 |

394,291,274 |

3,464,371,409 |

|

계속영업이익(손실) |

3,140,248,205 |

(2,323,066,287) |

10,565,062,327 |

|

중단영업이익(손실) |

29,472,062 |

||

|

연결당기순이익(손실) |

3,140,248,205 |

(2,323,066,287) |

10,594,534,389 |

|

연결기타포괄손익 |

14,523,267 |

(17,817,663) |

381,210,565 |

|

당기손익으로 재분류 되지않는 세후기타포괄손익 |

14,523,267 |

(17,817,663) |

381,210,565 |

|

기타포괄손익-공정가치금융자산평가손익 |

(28,976,211) |

||

|

순확정급여부채의 재측정요소 |

14,523,267 |

(17,817,663) |

410,186,776 |

|

연결총포괄이익(손실) |

3,154,771,472 |

(2,340,883,950) |

10,975,744,954 |

|

당기순이익(손실)의 귀속 |

|||

|

지배기업소유주지분순이익 |

2,913,907,223 |

(117,545,871) |

10,158,813,329 |

|

비지배지분순이익 |

226,340,982 |

(2,205,520,416) |

435,721,060 |

|

총포괄이익의 귀속 |

|||

|

지배기업의 소유주 |

2,928,430,490 |

(135,363,534) |

10,540,023,894 |

|

비지배지분 |

226,340,982 |

(2,205,520,416) |

435,721,060 |

|

지배기업의 소유주 지분에 대한 주당순이익 |

|||

|

기본주당순이익 (단위 : 원) |

342 |

(14) |

1,214 |

|

계속영업기본주당이익(손실) (단위 : 원) |

342 |

(14) |

1,211 |

|

중단영업기본주당이익(손실) (단위 : 원) |

3 |

||

|

희석주당순이익 (단위 : 원) |

342 |

(14) |

834 |

|

계속영업희석주당이익(손실) (단위 : 원) |

342 |

(14) |

831 |

|

중단영업희석주당이익(손실) (단위 : 원) |

3 |

2-3. 연결 자본변동표

|

연결 자본변동표 |

|

제 31 기 2024.01.01 부터 2024.12.31 까지 |

|

제 30 기 2023.01.01 부터 2023.12.31 까지 |

|

제 29 기 2022.01.01 부터 2022.12.31 까지 |

|

(단위 : 원) |

|

자본 |

||||||||

|---|---|---|---|---|---|---|---|---|

|

지배기업의 소유주에게 귀속되는 지분 |

비지배지분 |

자본 합계 |

||||||

|

자본금 |

주식발행초과금 |

기타자본구성요소 |

기타포괄손익누계액 |

이익잉여금 |

지배기업의 소유주에게 귀속되는 지분 합계 |

|||

|

2022.01.01 (기초자본) |

4,150,338,000 |

17,865,246,024 |

(2,437,085,136) |

(3,522,752,220) |

58,804,805,395 |

74,860,552,063 |

1,641,921,224 |

76,502,473,287 |

|

당기순이익(손실) |

10,158,813,329 |

10,158,813,329 |

435,721,060 |

10,594,534,389 |

||||

|

기타포괄손익 |

(28,976,211) |

410,186,776 |

381,210,565 |

381,210,565 |

||||

|

자기주식의 취득 |

(198,941,724) |

(198,941,724) |

(198,941,724) |

|||||

|

종속기업의 유상증자 |

2,304,457,806 |

2,304,457,806 |

||||||

|

종속기업의 처분 |

||||||||

|

배당금지급 |

100,000,000 |

(898,488,700) |

(798,488,700) |

(798,488,700) |

||||

|

자본 증가(감소) 합계 |

100,000,000 |

(198,941,724) |

(28,976,211) |

9,670,511,405 |

9,542,593,470 |

2,740,178,866 |

12,282,772,336 |

|

|

2022.12.31 (기말자본) |

4,250,338,000 |

17,865,246,024 |

(2,636,026,860) |

(3,551,728,431) |

68,475,316,800 |

84,403,145,533 |

4,382,100,090 |

88,785,245,623 |

|

2023.01.01 (기초자본) |

4,250,338,000 |

17,865,246,024 |

(2,636,026,860) |

(3,551,728,431) |

68,475,316,800 |

84,403,145,533 |

4,382,100,090 |

88,785,245,623 |

|

당기순이익(손실) |

(117,545,871) |

(117,545,871) |

(2,205,520,416) |

(2,323,066,287) |

||||

|

기타포괄손익 |

(17,817,663) |

(17,817,663) |

(17,817,663) |

|||||

|

자기주식의 취득 |

(142,621,862) |

(142,621,862) |

(142,621,862) |

|||||

|

종속기업의 유상증자 |

||||||||

|

종속기업의 처분 |

||||||||

|

배당금지급 |

100,000,000 |

(1,162,495,720) |

(1,062,495,720) |

(1,062,495,720) |

||||

|

자본 증가(감소) 합계 |

100,000,000 |

(142,621,862) |

(1,297,859,254) |

(1,340,481,116) |

(2,205,520,416) |

(3,546,001,532) |

||

|

2023.12.31 (기말자본) |

4,350,338,000 |

17,865,246,024 |

(2,778,648,722) |

(3,551,728,431) |

67,177,457,546 |

83,062,664,417 |

2,176,579,674 |

85,239,244,091 |

|

2024.01.01 (기초자본) |

4,350,338,000 |

17,865,246,024 |

(2,778,648,722) |

(3,551,728,431) |

67,177,457,546 |

83,062,664,417 |

2,176,579,674 |

85,239,244,091 |

|

당기순이익(손실) |

2,913,907,223 |

2,913,907,223 |

226,340,982 |

3,140,248,205 |

||||

|

기타포괄손익 |

14,523,267 |

14,523,267 |

14,523,267 |

|||||

|

자기주식의 취득 |

(1,092,264,122) |

(1,092,264,122) |

(1,092,264,122) |

|||||

|

종속기업의 유상증자 |

(170,056,358) |

(170,056,358) |

170,056,358 |

|||||

|

종속기업의 처분 |

406,885,316 |

406,885,316 |

||||||

|

배당금지급 |

100,000,000 |

(936,162,400) |

(836,162,400) |

(836,162,400) |

||||

|

자본 증가(감소) 합계 |

100,000,000 |

(1,262,320,480) |

1,992,268,090 |

829,947,610 |

803,282,656 |

1,633,230,266 |

||

|

2024.12.31 (기말자본) |

4,450,338,000 |

17,865,246,024 |

(4,040,969,202) |

(3,551,728,431) |

69,169,725,636 |

83,892,612,027 |

2,979,862,330 |

86,872,474,357 |

2-4. 연결 현금흐름표

|

연결 현금흐름표 |

|

제 31 기 2024.01.01 부터 2024.12.31 까지 |

|

제 30 기 2023.01.01 부터 2023.12.31 까지 |

|